|

|

대표이사 등의 확인서 기재정정 |

정 정 신 고 (보고)

| 2022년 2월 25일 |

1. 정정대상 공시서류 : 사업보고서(2020.12)

2. 정정대상 공시서류의 최초제출일 : 2021년 3월 18일

3. 정정사유 : 재무상태표 계정 오류 수정

4. 정정사항

(1) 연결 재무상태표

종속회사 CoAsia CM VINA 토지 사용권자산을 무형자산에서 유형자산으로 재분류

| (단위: 원) |

| 항 목 | 정정전 | 정정후 |

|---|---|---|

| 무형자산_사용권자산 | 1,450,554,709 | - |

| 유형자산_사용권자산 | 4,606,984,808 | 6,057,539,517 |

(2) 별도 재무상태표

매각예정자산 유동성 분류 수정

| (단위: 원) |

| 항 목 | 정정전 | 정정후 |

|---|---|---|

| 매각예정자산_유동 | - | 13,165,032,468 |

| 매각예정자산_비유동 | 13,165,032,468 | - |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 기재정정 |

사 업 보 고 서

(제 28 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 3 월 18 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)코아시아 |

| 대 표 이 사 : | 위 종 묵 |

| 본 점 소 재 지 : | 인천광역시 남동구 남동서로 193 (고잔동) |

| (전 화) 032-500-1713 | |

| (홈페이지) http://www.coasia.com | |

| 작 성 책 임 자 : | (직 책) 상 무 (성 명) 맹 주 석 |

| (전 화) 032-500-1713 | |

【 대표이사 등의 확인 】

|

|

대표이사등확인서명 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| ㈜비에스이 | 1987.08.05 | 인천광역시 남동구 남동서로 193 | 마이크로폰 | 89,137 | 지분율 100% | 여 |

| BSE VIETNAM Co.,Ltd.(*1) | 2011.11.10 | Ba Hang Industrial cluster, Hai Duong CITY, Hai Duong province, Viet Nam |

마이크로폰 | 30,763 | 지분율 100% | 여 |

| VIETNAM BSE ELECTRONICS COMPANY LIMITED (*1)(*2) |

2012.04.26 | Zone C-Nam Cam Industrial Zone, Dong Nam Economic zone, NgheAn province, Vietnam |

스피커/리시버 | 41,262 | 지분율 100% | 여 |

| CoAsia CM VINA JSC | 2014.01.25 | Luong Son Industrial Zone, Hoa Binh province | 카메라모듈 | 44,216 | 지분율 51% | 여 |

| COASIA ITSWELL VINA COMPANY LIMITED. (*3) |

2016.10.27 | E8-14. Road 5. Kizuna 2 Workshop Area, Lot B2-9-1-10. Tan Kim IZ Tan Phuoc Hamlet, Tan Kim Commune, Can GiuocDistrict, Long An Province |

LED Packaging | 15,316 | 지분율 100% | 여 |

| CoAsia SEMI Ltd.(HK) | 2019.07.09 | Unit A, 18th Floor, Public Bank Centre, No.120 Des Voeux Road Central, Hong Kong |

시스템 반도체 디자인 솔루션 |

14,102 | 지분율 100% | 부 |

| 코아시아세미코리아㈜(*4) | 2019.10.18 | 서울특별시 송파구 정의로 67 | 시스템 반도체 디자인 솔루션 |

7,804 | 지분율 100% | 부 |

| CoAsia SEMI (US) Corp.(*4) | 2019.10.10 | 3003N.1st St, Suite 204 San Jose, CA 95134, US | 시스템 반도체 디자인 솔루션 |

122 | 지분율 100% | 부 |

| CoAsia SEMI Taiwan Limited (*4)(*5) |

2020.02.27 | 3F, No.1,Taiyuan 2nd St., Zhubei City, Hsinchu County, Taiwan(R.O.C) |

시스템 반도체 디자인 솔루션 |

2,283 | 지분율 100% | 부 |

| CoAsia SEMI Vietnam Company Limited(*4)(*5) |

2020.03.02 | 5F Tower B, Song Da Building, Pham Hung Street, My Dinh 1 Ward, Nam Tu Liem District, Hanoi, Vietnam. |

시스템 반도체 디자인 솔루션 |

587 | 지분율 100% | 부 |

| CoAsia SEMI (Shanghai) Limited (*4)(*5) |

2020.04.03 | No. 1088 Fanghe Road, Minhang District, Shanghai China |

시스템 반도체 디자인 솔루션 |

205 | 지분율 100% | 부 |

| ㈜씨앤씨아이파트너스(*6) | 2020.08.31 | 서울특별시 강남구 테헤란로 534 | 신기술사업 금융전문회사 |

10,985 | 지분율 95.24% | 부 |

| ㈜코아시아씨엠(*7) | 2020.10.27 | 서울특별시 송파구 정의로 8길 | 전자부품 도소매 |

4,528 | 지분율 100% | 부 |

(*1) 국내 종속기업인 ㈜비에스이가 100% 소유하고 있는 종속기업 입니다.

(*2) 당기 중 VIETNAM BSE ELECTRONICS CORPORATION → VIETNAM BSE ELECTRONICS COMPANY LIMITED 사명이 변경되었습니다.

(*3) 당기 중 Itswell Vina Co., Ltd. → COASIA ITSWELL VINA COMPANY LIMITED. 사명이 변경되었습니다.

(*4) 해외 종속기업인 CoAsia SEMI Ltd.(HK)가 100% 소유하고 있는 종속기업입니다.

(*5) 2019년 7월 9일 비메모리 시스템 반도체 디자인 솔루션(DSP)신규 사업을 위하여 홍콩 법인이 설립된 CoAsia SEMI Ltd.(HK)의 종속회사로 당기 중 법인이 설립되었습니다.

(*6) 신기술 사업 금융 전문 투자를 위하여 당기 중 법인이 설립되었습니다.

(*7) 당기 중 법인이 설립되었습니다.

1) 주요 종속회사 해당 여부

| 구 분 | 해당회사 |

|---|---|

| 최근사업연도말 자산총액이 지배회사 자산총액의 10%이상인 종속회사 |

COASIA ITSWELL VINA COMPANY LIMITED. CoAsia CM VINA JSC ㈜비에스이 BSE VIETNAM Co., Ltd. VIETNAM BSE ELECTRONICS COMPANY LIMITED |

| 최근사업연도말 자산총액이 750억원 이상인 종속회사 |

CoAsia CM VINA JSC ㈜비에스이 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

CoAsia SEMI Taiwan Limited(*1) | 당기 중 설립 |

| CoAsia SEMI Vietnam Company Limited(*1) | 당기 중 설립 | |

| CoAsia SEMI (Shanghai) Limited(*1) | 당기 중 설립 | |

| ㈜씨앤씨아이파트너스(*2) | 당기 중 설립 | |

| ㈜코아시아씨엠(*3) | 당기 중 설립 | |

| 연결 제외 |

- | - |

| - | - |

(*1) 2019년 7월 9일 비메모리 시스템 반도체 디자인 솔루션(DSP)신규 사업을 위하여 홍콩 법인이 설립된 CoAsia SEMI Ltd.(HK)의 종속회사로 당기 중 법인이 설립되었습니다.

(*2) 신기술 사업 금융 전문 투자를 위하여 당기 중 법인이 설립되었습니다.

(*3) 당기 중 법인이 설립되었습니다.

나. 회사의법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 코아시아'이고, 영문으로는 'CoAsia Corporation'으로

표기합니다. 그룹사 약식의 명칭은 '코아시아(CoAsia)'입니다.

다. 설립일자

당사는 1993년 5월 25일 설립되었으며, 2000년 8월 3일 코스닥시장에 상장(045970)되어 매매가 개시되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

본사의 주소 : 인천광역시 남동구 남동서로 193(고잔동)

전화번호 : 032-500-1713

홈페이지 주소 : http://www.coasia.com

마. 중소기업 해당 여부

당사는 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다.

바. 주요사업의 내용 및 신규사업

당사 및 그 종속회사는 사업부문에 따라 시스템 반도체, IT부품 유통, LED, 카메라 모듈, 음향 부품의 5개 사업부문으로 나누어 운영되고 있으며, 신규 사업으로 신기술사업금융업 진출을 추진하고 있습니다. 당사 및 그 종속회사는 그룹사 차원의 정책 및 전략 개발을 통하여 경영 효율을 극대화하기 위해 노력하고 있습니다. 자세한 사항은 동 보고서의「Ⅱ.사업의 내용」을 참조하시기 바랍니다.

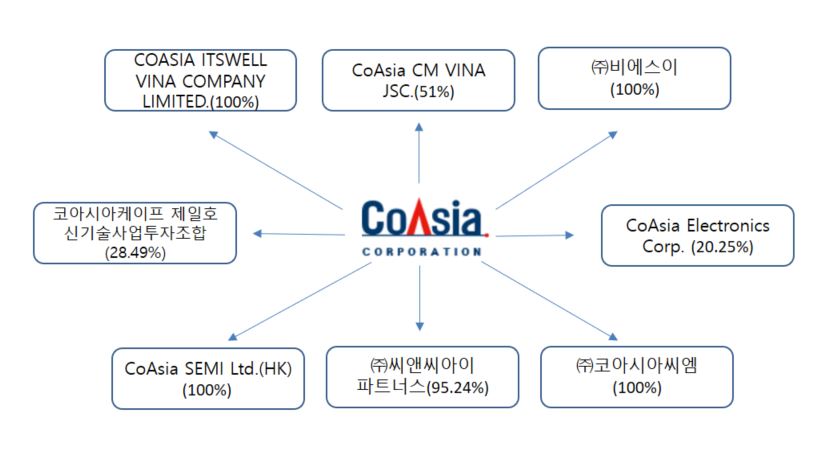

사. 계열사에 관한 사항

본 보고서 작성 기준일 현재 당사는 기업집단 '코아시아(CoAsia)그룹'에 속해 있습니다. 코아시아 그룹은 총 28개의 계열회사가 있으며, 상장사는 당사를 포함하여 총 2개사이고, 비상장사는 총 26개사 입니다. 자세한 사항은 동 보고서의「Ⅸ. 계열회사 등에 관한 사항」을 참조하시기 바랍니다.

| 구 분 | 회사수 | 회사명 |

|---|---|---|

| 코스닥 (한국) |

1 | ㈜코아시아(045970) |

| Taipei Exchange (대만) |

1 | CoAsia Electronics Corp.(8096.TWO) |

| 국내 비상장 법인 |

6 | 코아시아케이프 제일호 신기술사업투자조합 ㈜비에스이, 코어밸류턴어라운드 사모투자합자회사, CoAsia Korea Co. Ltd. ㈜씨앤씨아이파트너스, ㈜코아시아씨엠 |

| 해외 비상장 법인 |

20 | COASIA ITSWELL VINA COMPANY LIMITED. CoAsia CM VINA JSC BSE Vietnam Co.,Ltd. VIETNAM BSE ELECTRONICS COMPANY LIMITED BSE USA,Inc. CoAsia SEMI Ltd.(HK) CoAsia SEMI Ltd.(Korea) CoAsia SEMI Ltd.(United States of America) CoAsia SEMI Taiwan Limited CoAsia SEMI Vietnam Company Limited CoAsia SEMI (Shanghai) Limited CoAsia International Corp. CoAsia Technology Corp.Limited. COASIA ELECTRONICS CORP.(SINGAPORE)PTE.LTD. CoAsia Electronics Corp.(HongKong)Limited CoAsia Electronics Corp.(Shanghai)Limited Studybank Co.,Ltd. Taiwan Interactive education Co.,Ltd. CoAsia Electronics Corp.(Shenzhen)Ltd. COASIA ELECTRONICS CORP LLP |

아. 신용평가에 관한 사항

| 등급평가일 | 기업신용등급 | 평가회사 | 평가구분 |

|---|---|---|---|

| 2019/09/03 | BB+ | 나이스디앤비 | 수시평가 |

| 2020/04/27 | BB+ | (주)이크레더블 | 수시평가 |

* 기업의 신용능력에 따라 AAA등급에서 D등급까지 10등급으로 구분 표시되며 등급 중 AA등급에서 CCC등급까지의 6개 등급에는 그 상대적 우열 정도에 따라 +,-기호가 첨부됨.

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2000년 08월 03일 | - | - |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

당사 본점 소재지는 인천시 남동구 남동서로 193(고잔동)이며, 공시대상기간 중 본점소재지의 변경은 없습니다.

나. 경영진의 중요한 변동

공시작성기준일('20.12.31) 현재 당사 대표이사는 이희준, 위종묵 각자대표이며, 공시대상기간 중 주요경영진의 변동 내역은 다음과 같습니다.

| 변동일 | 변동내역 | |

|---|---|---|

| 2015-03-30 | 선임 | 사내이사(박지수,김태섭) |

| 2015-04-23 | 변경 | 대표이사(박진수 → 김태섭) |

| 2015-08-14 | 퇴임 | 사내이사(박진수), 사외이사(김주천) |

| 선임 | 사내이사(이희준,위종묵,김진협), 사외이사(정해수,문기현) | |

| 2015-08-17 | 변경 | 대표이사(김태섭 → 이희준) |

| 2017-03-30 | 사임 | 사내이사(박지수), 사외이사(문기현) |

| 선임 | 사외이사(황재민) | |

| 2018-03-30 | 사임 | 사내이사(김태섭) |

| 선임 | 기타비상무이사(윤형주,유영복) | |

| 2018-08-22 | 퇴임 | 사내이사(위종묵,김진협), 기타비상무이사(유영복) |

| 선임 | 사내이사(신동수,유영복), 사외이사(문기현) | |

| 2019-02-11 | 퇴임 | 사내이사(유영복), 사외이사(문기현), 기타비상무이사(윤형주) |

| 선임 | 사내이사(위종묵,김철호,안승우), 사외이사(김헌성), 기타비상무이사(안경진) | |

| 선임 | 대표이사(이희준 → 이희준,위종묵(각자대표)) | |

| 2019-07-08 | 선임 | 사외이사(김재휘), 기타비상무이사(하승수) |

| 2020-10-15 | 퇴임 | 사내이사(김철호), 기타비상무이사(안경진, 하승수) |

| 2021-03-29 | 퇴임 | 사내이사(이희준,위종묵), 사외이사(정해수) |

| 선임 | 사내이사(이희준,위종묵), 사외이사(이도준) | |

다. 최대주주의 변동

| 변동일 | 변동전 | 변동후 |

|---|---|---|

| 2015-08-13 | 박진수 | 이희준 |

| 2019-02-11 | 이희준 | 케이프메티스톤제1호 사모투자합자회사(*1) |

| 2020-10-14 | 케이프메티스톤제1호 사모투자합자회사 |

이희준(*2) |

(*1) 케이프메티스톤제1호 사모투자합자회사의 최대출자자는 당사의 대표이사 이희준(44.44%)입니다.

(*2) 주식양수도계약을 통하여 최대주주가 변경되었습니다. 자세한 사항은 2020년

10월 14일 최대주주변경 공시를 참고하여 주시기 바랍니다.

라. 상호의 변경

| 변동일 | 변경전 | 변경후 |

|---|---|---|

| 2015-08-14 | ㈜비에스이홀딩스 | ㈜코아시아홀딩스 |

| 2019-02-11 | ㈜코아시아홀딩스 | ㈜코아시아 |

마. 합병 등

1) ㈜코아시아, ㈜이츠웰 합병

2019년 5월 21일 당사는 사업경쟁력을 높이고자 ㈜이츠웰과의 합병을 결정하였습니다. ㈜코아시아가 ㈜이츠웰을 흡수 합병하였으며, 2019년 8월 9일 합병을 완료하였습니다. ㈜코아시아가 보유하고 있는 각종 네트워크 및 대외적 인지도를 활용하여, ㈜이츠웰 사업의 영업 역량이 강화될 것으로 판단하고 있어, 향후 사업 경쟁력에 긍정적인 효과가 있을 것으로 전망됩니다. 합병과 관련된 자세한 내용은「2019년 6월 11일 증권신고서」「2019년 6월 21일 투자설명서」공시를 참고하시기 바랍니다.

| 합병방법 | ㈜코아시아가 ㈜이츠웰을 흡수합병 - 존속회사 : ㈜코아시아 - 소멸법인 : ㈜이츠웰 ※ 합병 후 존속회사의 상호 : ㈜코아시아 |

| 합병비율 | 보통주 1 : 0.7917492 (㈜코아시아 : ㈜이츠웰) |

| 합병비율산출 | 합병법인이 피합병법인을 합병함에 있어서 합병비율의 기준이 되는 합병당사회사의 주당평가액은 합병법인과 피합병법인이 각각 5,551원(액면가액 500원)과 4,395원(액면가액 500원)으로 추정되었으며, 이에 따라 합병비율 1 : 0.7917492는 적정한 것으로 평가되었습니다. |

| 외부평가기관의 명칭 | 삼도회계법인 |

| 외부평가 기간 | 2019년 04월 02일 ~ 2019년 05월 20일 |

| 외부평가 의견 | 합병법인이 피합병법인을 합병함에 있어서 합병비율의 기준이 되는 합병 당사 회사의 주당평가액은 합병법인과 피합병법인이 각각5,551원(액면가액 500원)과 4,395원(액면가액 500원)으로 추정되었으며, 합병 당사회사가 합의한 합병비율 1 : 0.7917492은 적정한것으로 판단됩니다. 본 평가인의 검토 결과 이러한 합병비율은 중요성의 관점에서 자본시장과금융투자업에관한법률시행령 제176조의5, 그리고 증권의발행및공시등에관한규정 제5-13조 및 동규정 시행세칙 제4조 내지 제8조에서 규정하고 있는 합병 가액 산정 방법에 위배되어 산정되었다는 점이 발견되지 아니하였습니다. |

| 합병계약일 | 2019년 05월 21일 |

| 합병기일 | 2019년 08월 09일 |

바. 회사의 업종 또는 주된 사업

| 구분 | 목적사업 |

|---|---|

| ㈜코아시아 |

1. 도소매업 |

[주요종속회사]

| 구분 | 목적사업 |

|---|---|

| ㈜비에스이 |

1. 도소매업 |

| CoAsia CM VINA JSC |

1. 카메라모듈 생산 및 판매 2. LED 생산 및 판매 3. 지문인식 모듈 생산 및 판매 4. CCTV 생산 및 판매 5. 카메라모듈 수리 |

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 구분 | 년도 | 월 | 내용 |

|---|---|---|---|

| ㈜코아시아 | 2015 | 4 | 제1회 기명식 무보증 사모전환사채 370억원 발행 |

| 에이치엔티일렉트로닉스㈜ 주식 221,887주 취득 | |||

| 7 | CoAsia Electronics Corp. 주식 14,930,123주(12.21%) 취득 | ||

| 8 | CoAsia Electronics Corp. 주식 9,825,176주(8.04%) 추가 취득 | ||

| 2016 | 7 | ㈜이츠웰 주식 1,666,666주(25.65%) 추가 취득 | |

| 제1회 전환사채 150억원 전환청구권 행사 (전환사채 잔액 220억) (전환주식수 2,800,072주 / 총발행주식수 16,022,501주) |

|||

| 2017 | 4 | 제1회 전환사채 50억원 전환청구권 행사 (전환사채 잔액 170억) (전환주식수 933,357주 / 총발행주식수 16,955,858주) |

|

| 6 | 판교지점 설치 | ||

| 제2회 무기명식 이권부 무보증 사모전환사채 55억원 발행 | |||

| 12 | 제1회 전환사채 잔액 101억원 전액 전환청구권 행사 (전환주식수 1,885,382주 / 총발행주식수 18,841,240주) |

||

| 제3회 무기명식 이권부 무보증 사모전환사채 25억원 발행 | |||

| 2018 | 7 | 제2회 전환사채 43억원 전환청구권 행사 (전환사채 잔액 12억) (전환주식수 774,774주 / 총발행주식수 19,616,014주) |

|

| 2019 | 2 | 최대주주 변경 (이희준 → 케이프메티스톤제1호 사모투자합자회사(최대출자자 이희준(44.44%))) |

|

| 4 | 제3회 전환사채 5억 전환청구권 행사 (전환사채 잔액 20억) (전환주식수 95,840주 / 총 발행주식수 19,711,854주) |

||

| 5 | 에이치엔티일렉트로닉스㈜ 지분(4,437,740주/32.02%) 전량매각 | ||

| HNT VINA JSC. 지분 51% 취득 | |||

| 6 | CoAsia SEMI Ltd.(HK) 신규 법인 설립 - 비메모리 시스템 반도체 디자인 서비스 |

||

| 제2회 전환사채 1.5억 전환청구권 행사 (전환사채 잔액 10.5억) 제3회 전환사채 15억 전환청구권 행사 (전환사채 잔액 5억) (전환주식수 316,568주 / 총 발행주식수 20,028,422) |

|||

| 8 | ㈜이츠웰 흡수합병 (5,144,452주 취득) | ||

| 제3회 전환사채 잔액 5억 전액 전환청구권 행사 (전환주식수 95,840주 / 총 발행주식수 25,268,714) |

|||

| 12 | 제2회 전환사채 1.5억 전액 전환청구권 행사 (전환사채 잔액 9억) (전환주식수 29,047주 / 총 발행주식수 25,297,761) |

||

| 2020 | 5 |

제2회 전환사채 6억 전액 전환청구권 행사 (전환사채 잔액 3억) (전환주식수 120,024주 / 총 발행주식수 26,254,864) |

|

| 9 |

제2회 전환사채 3억 전액 전환청구권 행사 (전환주식수 60,012주 / 총 발행주식수 26,314,876) |

||

| 10 | 최대주주 변경 (케이프메티스톤제1호 사모투자합자회사 → 이희준(19.52%)) |

[주요종속회사]

| 구분 | 년도 | 월 | 내 용 |

|---|---|---|---|

| ㈜비에스이 | 2014 | 10 | 유상증자(856,000주 / 자본금 428,000,000원 증가) |

| 2016 | 12 | 종속회사 천진보성전자유한공사 매각 | |

| 2017 | 1 | 비에스이센서스 주식 1,000,000주(40%) 추가 취득 | |

| 9 | 종속회사 비에스이디스플레이 청산 | ||

| 2018 | 8 | 종속회사 영성보성전자유한공사 매각 | |

| 2019 | 3 | 비에스이센서스 청산 | |

| 11 | 종속회사 동관보성전자유한공사 매각 | ||

| CoAsia CM VINA JSC |

2014 | 1 | HNT VINA 투자허가서 승인 |

| 9 | 공장 준공 및 시험생산 진행, ISO 9001 & 14001 인증 취득 | ||

| 12 | 삼성(SEC SEVT법인) 초도 출하 | ||

| 2015 | 1 | 베트남 법인 현지 코드(DXRI) 등록완료 | |

| 9 | SEC Global 품질 평가 1위 | ||

| 2016 | 12 | SEC 베트남 EICC최우수 기업상 수상 | |

| 2018 | 8 | 베트남 하이테크 기업 인증 | |

| 2019 | 8 | 1인 유한책임회사(HNT VINA CO., LTD) → 주식회사로 전환(HNT VINA JSC) | |

| 2020 | 5 | 사명 변경(HNT VINA JSC → CoAsia CM VINA JSC) |

3. 자본금 변동사항

가. 증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2016년 07월 20일 | 전환권행사 | 보통주 | 2,800,072 | 500 | 5,357 | - |

| 2017년 04월 03일 | 전환권행사 | 보통주 | 933,357 | 500 | 5,357 | - |

| 2017년 12월 27일 | 전환권행사 | 보통주 | 933,358 | 500 | 5,357 | - |

| 2017년 12월 29일 | 전환권행사 | 보통주 | 952,024 | 500 | 5,357 | - |

| 2018년 07월 10일 | 전환권행사 | 보통주 | 396,396 | 500 | 5,550 | - |

| 2018년 07월 17일 | 전환권행사 | 보통주 | 108,108 | 500 | 5,550 | - |

| 2018년 07월 20일 | 전환권행사 | 보통주 | 270,270 | 500 | 5,550 | - |

| 2019년 04월 10일 | 전환권행사 | 보통주 | 95,840 | 500 | 5,217 | - |

| 2019년 06월 11일 | 전환권행사 | 보통주 | 191,681 | 500 | 5,217 | - |

| 2019년 06월 21일 | 전환권행사 | 보통주 | 29,047 | 500 | 5,164 | - |

| 2019년 06월 24일 | 전환권행사 | 보통주 | 95,840 | 500 | 5,217 | - |

| 2019년 08월 12일 | - | 보통주 | 5,144,452 | 500 | 5,551 | 합병 |

| 2019년 08월 27일 | 전환권행사 | 보통주 | 95,840 | 500 | 5,217 | - |

| 2019년 12월 09일 | 전환권행사 | 보통주 | 29,047 | 500 | 5,164 | - |

| 2020년 03월 27일 | 주식배당 | 보통주 | 837,079 | 500 | - | 1주당 0.04주 |

| 2020년 05월 08일 | 전환권행사 | 보통주 | 120,024 | 500 | 4,999 | - |

| 2020년 09월 14일 | 전환권행사 | 보통주 | 60,012 | 500 | 4,999 | - |

나. 미상환 전환사채 발행현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 백만원, 주) |

| 종류\구분 | 회차 | 발행일 | 만기일 | 권면(전자등록)총액 | 전환대상 주식의 종류 |

전환청구가능기간 | 전환조건 | 미상환사채 | 비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 전환비율 (%) |

전환가액 | 권면(전자등록)총액 | 전환가능주식수 | ||||||||

| 2회 무기명식 이권부 무보증 사모전환사채 |

2 | 2017.06.07 | 2021.06.07 | 5,500 | ㈜코아시아 보통주 |

2018.06.07 ~ 2021.06.06 |

100 | 4,999 | - | - | ■ 2020년 3월 27일 - 주식배당에 따른 전환가액 조정 (5,164원 → 4,999원) ■2020년 9월 14일 - 전액 전환 완료 |

| 합 계 | - | - | - | 5,500 | - | - | - | - | - | - | - |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 400,000,000 | - | 400,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 37,370,737 | - | 37,370,737 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 11,055,861 | - | 11,055,861 | - | |

| 1. 감자 | 11,055,861 | - | 11,055,861 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 26,314,876 | - | 26,314,876 | - | |

| Ⅴ. 자기주식수 | 4,371,483 | - | 4,371,483 | (*1) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 21,943,393 | - | 21,943,393 | - | |

(*1) 자기주식 중 1,307,655주는 2020년 5월 8일 발행한 교환사채로 인하여 한국예탁결제원에 예탁되어 있습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 97,943 | - | - | - | 97,943 | (*1) | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 97,943 | - | - | - | 97,943 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 4,272,826 | 714 | - | - | 4,273,540 | (*2)(*3) | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 4,370,769 | 714 | - | - | 4,371,483 | - | ||

| - | - | - | - | - | - | - | |||

(*1) 2014년 12월 3일 5억원 규모의 자사주 신탁 계약 체결(6개월 단위 연장) 및 자사주 취득을 하였으며, 향후 자사주 처리와 관련하여 확정된 계획은 없습니다.

(*2) 기타 취득(C)의 4,273,540주 중 기초의 4,272,826주는 2019년 8월 9일 합병으로 발행된 신주 및 주식매수청구권에 의하여 취득하였으며, 714주는 19년 결산배당으로 발생한 단주대금 취득분입니다.

(*3) 자기주식 중 1,307,655주는 2020년 5월 8일 발행한 교환사채로 인하여 한국예탁결제원에 예탁되어 있습니다. 자세한 사항은 2020년 5월 8일 주요사항보고서(교환사채권발행결정), 주요사항보고서(자기주식처분결정) 공시를 참고하여 주시기 바랍니다.

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 26,314,876 | - |

| - | - | - | |

| 의결권없는 주식수(B) | 보통주 | 4,371,483 | - |

| - | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | - | - | - |

| - | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

- | - | - |

| - | - | - | |

| 의결권이 부활된 주식수(E) | - | - | - |

| - | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 21,943,393 | - |

| - | - | - |

6. 배당에 관한 사항 등

당사는 정관에 의거 이사회 및 주주총회 결의를 통해 배당을 실시하고 있으며, 배당가능이익 범위 내에서 회사의 지속적인 성장을 위한 투자 및 주주가치 제고, 경영환경 등을 고려하여 적정 수준의 배당율을 결정하고 있습니다. 배당에 관한 회사의 중요한 정책, 배당의 제한에 관한 사항 등은 다음과 같이 정하고 있습니다.

| 배당에 관한 사항 |

|---|

|

제49조(이익배당) ⑤ 이익배당은 주주총회의 결의로 정한다. 다만, 제47조제4항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다. 제50조(분기배당) ① 회사는 이사회의 결의로 사업연도 개시일부터 3월 6월 및 9월의 말일의 주주에게「자 1. 직전결산기의 자본의 액 ⑤ 제8조의 종류주식에 대한 분기배당은 보통주식과 동일한 배당률을 적용한다. |

가. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제28기 | 제27기 | 제26기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | -7,117 | 6,304 | -18,028 | |

| (별도)당기순이익(백만원) | -7,071 | 15,532 | -18,028 | |

| (연결)주당순이익(원) | -330 | 313 | -943 | |

| 현금배당금총액(백만원) | - | 1,256 | - | |

| 주식배당금총액(백만원) | - | 419 | - | |

| (연결)현금배당성향(%) | - | 19.92 | - | |

| 현금배당수익률(%) | 보통주 | - | 1.0 | - |

| - | - | - | - | |

| 주식배당수익률(%) | 보통주 | - | 8.5 | - |

| - | - | - | - | |

| 주당 현금배당금(원) | 보통주 | - | 60 | - |

| - | - | - | - | |

| 주당 주식배당(주) | 보통주 | - | 0.04 | - |

| - | - | - | - | |

나. 과거 배당 이력

| (단위: 회, %) |

| 연속 배당횟수 | 평균 배당수익률 | ||

|---|---|---|---|

| 분기(중간)배당 | 결산배당 | 최근 3년간 | 최근 5년간 |

| - | 2 | 9.5 | 9.5 |

* 배당수익률(현금) : 2020년 1.0%

* 배당수익률(주식) : 2020년 8.5%

* 연속 배당횟수 및 평균 배당수익률은 현금배당 및 주식배당금을 합산하여 산출하였습니다.

7. 정관에 관한 사항

가. 주주총회 정관 변경 안건 포함여부

사업보고서에 첨부된 정관의 최근 개정일은 '20.03.27이며, 제28기 정기주주총회('21.3.29) 안건 중 정관 변경 안건은 포함되어 있지 않습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2016년 03월 30일 | 제23기 정기주주총회 | □제4조 (공고방법) 홈페이지 주소 변경 및 문구 명확화 □제16조(전환사채의발행) 조항 오타 삭제 |

홈페이지 주소 변경에 따른 규정 변경 |

| 2017년 03월 30일 | 제24기 정기주주총회 | □제2조(목적) 사업목적 신설 □제8조(주식의 종류) 문구 명확화 및 조문 신설 □제10조(신주인수권 및 신주의 배당기산일) 문구 명확화 □제11조(일반공모증자 등) 불필요 조항삭제 □제12조(주식매수선택권) 문구 명확화 □제13조(명의개서대리인) 문구 명확화 □제14조 (주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 문구 명확화 □제15조 (주주명부의 폐쇄 및 기준일) 문구 명확화 □제17조 2(교환사채의 발행) 조문 신설 □제18조 2(사채발행의 위임) 조문 신설 □제21조 (소집통지 및 공고) 문구 명확화 □제22조 (소집지) 소재지 추가 □제34조 (이사 및 감사의 임기) 조문 신설 □제37조 2(대표이사의 직무) 조문 신설 □제38조 (이사의 의무) 조문 신설 □제39조 (감사의 직무) 조문 신설 □제47조 2(외부감사인의 선임) 조문 신설 □제50조 (중간배당) 조문 신설 |

사업목적 추가 및 문구 명확화에 따른 기타 문구 정비 (상장 회사 표준정관 반영) |

| 2019년 02월 11일 | 임시주주총회 | □제1조(상호) 상호 변경 □제2조(목적) 사업목적 추가 □제3조(본점 및 지점) 본/지점 명확화 □제4조(공고방법) 홈페이지 주소 변경 □제9조(주권의 종류) 불필요 조항 삭제 □제9조의2(주식 등의 전자등록) 주식 전자등록 의무화에 따른 근거 신설 □제13조(명의개서대리인) 주식 전자등록 의무화에 따른 근거 신설 □제14조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 주식 전자등록에 따른 불필요조항 삭제 □제15조(주주명부의 폐쇄 및 기준일) 문구 명확화 □제16조(전환사채의 발행) 발행한도 기준 명확화 □제17조(신주인수권부사채의 발행) 발행한도 기준 명확화 □제17조2(교환사채의 발행) 발행한도 기준 명확화 □제18조(사채발행에 관한 준용규정) 주식 전자등록에 따른 불필요조항 삭제 □제19조(소집시기) 문구 명확화 □제22조(소집지) 본/지점 명확화 □제26조(상호주에 대한 의결권 제한) 문구 명확화 □제31조(주주총회 의사록) 본/지점 명확화 □제41조(이사회의 구성과 소집) 상장법인 표준 정관 반영하여 신설 □제42조(이사회의 결의방법) 상장법인 표준 정관 반영하여 수정 □제46조(사업연도) 상장법인 표준 정관 반영하여 수정 □ 제47조(재무제표와 영업보고서의 작성 비치 등) 상장법인 표준 정관 반영하여 수정 □제47조2(외부감사인의 선임) 외부감사인 선정 권한의 개정내용 반영 □제49조(이익배당) 상장법인 표준 정관 반영하여 수정 |

상호변경 및 합병에 필요한 조문정비 전자증권법 시행에 따른 주식의 전자등록 사항 개정 반영 |

| 2019년 07월 08일 | 임시주주총회 | □제2조(목적) 소멸법인의 사업목적 추가 □제32조(이사 및 감사의 수) 외부 전문가 영입을 통한 경영투명성 제고 □제50조 (분기배당) 주주가치 제고를 위한 조문정비 |

합병에 따른 전체 조문 정비 |

| 2020년 03월 27일 | 제27기 정기주주총회 | □제4조(공고방법) 홈페이지 주소변경 □제12조의2(우리사주매수선택권) 상법개정에 따른 조문 정비 □제16조 (전환사채의 발행) 상법개정에 따른 조문 정비 □제17조 (신주인수권부사채의 발행) 상법개정에 따른 조문 정비 □제36조 (대표이사 등의 선임) 문구 명확화 □제37조 (이사의 직무) 문구 명확화 |

문구 명확화에 따른 기타 문구 정비 (상법개정 반영) |

II. 사업의 내용

1. 사업의 개요

'코아시아(CoAsia) 그룹'의 전신(모태) 기업은 대만 'CoAsia Electronics Corp.'으로,반도체 집적회로(IC, Integrated Circuit) 디자인 서비스(ASIC, Foundry, SoC Platform Based Design Service) 사업을 위해 지난 1997년 현 코아시아 그룹 이희준 회장에 의해 설립되었습니다. 현재 'CoAsia Electonics Corp.'는 Microsoft, 삼성전자의 중화권 공식 파트너사이며, 대만 주식 시장(Taipei Exchange, Code: 8096)에 상장되어 있습니다. 당사를 포함한 '코아시아(CoAsia) 그룹'은 그룹사 차원의 정책 및 전략개발을 통하여 경영 효율을 극대화 하기 위해 노력하고 있습니다.

본 공시 대상에 해당되는 당사 및 그 연결 종속회사는 시스템 반도체, IT부품 유통, LED, 카메라 모듈, 음향 부품의 5개 사업부문으로 나누어 운영되고 있습니다.

신규 사업으로는 신기술사업금융업 진출을 추진하고 있으며, 신기술사업금융업 라이센스 취득 전 이므로, 본 보고서의 세부 사업의 내용은 생략하였습니다.

| [ 부문별 사업현황 ] |

|

사업부문 |

대상회사 |

주요 사업의 내용 |

|---|---|---|

|

IT부품 유통 |

㈜코아시아 CoAsia ITSWELL VINA COMPANY Ltd. |

IT부품 원재료 공급 |

|

시스템 반도체 |

CoAsia SEMI Ltd. |

시스템 반도체 디자인 솔루션 |

|

음향 부품 |

㈜비에스이 |

마이크로폰 및 스피커 제조, 판매 |

|

카메라 모듈 |

CoAsia CM VINA JSC |

초소형 카메라 모듈 제조, 판매 |

가. IT부품 유통 부문

■ ㈜코아시아

당사는 다른 회사의 주식을 소유하고, 그 회사를 지배하는 것을 목적으로 하는 지주회사로서 2006년 4월 공정거래위원회에 지주회사 전환 신고를 하였습니다. 그러나 2017년 7월 독점규제 및 공정거래에 관한 법률이 개정됨에 따라 공시서류제출일 현재 지주회사에서는 적용 제외되었으나, 자회사의 주식을 확보, 유지, 관리하는 등 지주회사로서의 실질적인 지위와 역할에는 변함이 없습니다.

당사의 별도 매출은 '코아시아 그룹' 내 IT부품의 원재료를 국내외 업체로부터 구매하여 해외 생산 현지 법인으로 판매하는 IT부품 유통 매출이 대부분을 이루고 있으며, 종속회사를 통한 경영자문 등의 용역수수료 등이 일부 포함되어 있습니다.

당사는 그룹 차원의 정책 및 전략을 개발하여 자회사 간의 시너지 효과와 경영효율을극대화함으로써 수익력을 강화하고, 한편으로는 책임 경영 체제를 확립하여 경영 리스크를 최소화해 나갈 것입니다.

나. 시스템 반도체 부문

■ CoAsia SEMI Ltd.

[삼성 파운드리 공식 디자인 솔루션 파트너(DSP), CoAsia SEMI Ltd.]

|

|

samsung safe dsp, coasia semi |

[Arm Approved Design Partner (AADP), CoAsia]

|

|

arm approved design partner, coasia |

1) 시스템 반도체 사업의 개요

반도체 산업은 크게 메모리와 비메모리(시스템) 산업으로 구분됩니다. 메모리 반도체는 데이터를 저장/기억하는 것이고, 비메모리(시스템) 반도체는 데이터의 연산/제어 등 특정 정보처리 역할을 수행하며, CPU, GPU, MPU, NPU, AP, CIS, DDI, FPGA, ASIC 등 매우 다양한 종류로 구성되어 있습니다. 비메모리(시스템) 반도체의 산업구조는 설계(팹리스), 디자인 솔루션(DSP* Design Solution Partner), 생산(파운드리), 조립/검사의 각 단계별 분업화된 유형을 지니고 있으며, 4차 산업혁명(AI, 5G, IoT, 자율주행차, 바이오, 로봇 등)에 따른 신수요의 창출로 인해 전문성이 더욱 강화되고 있고, 산업 패러다임의 급격한 변화를 맞이 하고 있습니다.

당사는 시스템 반도체 분야의 디자인 솔루션(DSP* Design Solution Partner) 사업을 영위하고 있습니다. DSP는 매우 다양한 산업 군에서 발생되는 다품종 소량 생산의 맞춤형 제품(칩)을 제작하기 위한 시스템 반도체 산업에서의 핵심적인 역할로서, 분업화된 산업 구조를 유기적으로 아우를 수 있는 새로운 형태의 생태계를 창출할 수 있습니다. 특히, 반도체의 집적도 증가로 인한 설계(팹리스/IP) 난이도와 그에 따른 검증 기술력은 더욱 높은 수준으로 향상될 것으로 예상되어, 설계(팹리스)와 생산(파운드리)공정을 쌍방향으로 원활하게 이어주는 DSP의 중간 교두보 역할의 필요성은 더욱 중요해질 것으로 전망됩니다. 또한, DSP 사업은 특정 고객사 또는 특정 산업에 국한되지 않는 특징을 갖고 있습니다. 따라서, 시스템 반도체의 최초 설계(팹리스/IP) 공정부터 조립/검사에 이르는 마무리 공정까지 전체 모든 공정을 유기적으로 집합시킬 수 있는 생태계 내 중심 역할로서, 시스템 반도체 규모의 경제에 따라 향후 발전 가능성이 매우 높은 사업입니다.

2) 시스템 반도체 산업 현황

4차 산업혁명(AI, 5G, IoT, 자율주행차, 바이오, 로봇 등)에 따른 시스템 반도체의 수요는 급격히 증가할 것으로 전망됩니다. 이에 지난 2019년 4월 한국 정부와 삼성전자는 시스템 반도체의 적극적인 투자 확대(총 규모 약 134조원) 전략을 발표하였으며, 2030년까지 시스템 반도체 시장 세계 1위 강국으로의 도약을 위한 비젼을 제시한 바 있습니다. 이는 반도체 산업의 패러다임이 메모리에서 비메모리(시스템)로 확대되고 있고, 4차 산업혁명으로 인한 매우 다양한 산업 군에서의 초미세 공정반도체 수요가 점진적으로 증가하고 있으며, 다품종 소량생산의 맞춤형 설계 및 생산능력이 반도체 산업의 향후 경쟁력으로 그 중요성이 부각되고 있기 때문입니다.

시스템 반도체 시장의 수요는 구글, 애플 등 글로벌 ICT 기업들을 포함하여 매우 다양하게 나타나고 있습니다. 특정 수요를 위한 다품종 소량 생산을 바탕으로 제품 종류만 약 8천여 종에 이르는 등 고객 다양화와 그에 따른 규모의 경제가 이루어지고 있으며, 이로 인한 생산(파운드리) 업계에서도 많은 변화들이 나타나고 있습니다. 향후, 7nm 이하 초미세 공정 양산과 기술력의 차이에 따라 대만의 TSMC와 한국의 삼성전자로 생산(파운드리) 업계는 양분화 될 것으로 전망되며, 전 세계 파운드리 시장은 2017년 $59.5Bn에서 2021년 $73.7Bn의 약 24%의 성장율을 기록할 것으로 전망됩니다.(Source by IHS)

3) 시스템 반도체 산업의 특성

비메모리(시스템) 반도체 시장은 메모리 반도체 시장 대비 약 2배 이상의 큰 규모로 지속적인 성장이 예상됩니다. 2018년 기준 글로벌 메모리 반도체 시장은 약 $158Bn 규모이고, 비메모리(시스템) 반도체 시장은 약 $311Bn 규모로, 반도체 산업 내에서 비메모리(시스템) 반도체 비중이 약 66%를 차지하고 있습니다. 비메모리(시스템) 반도체 시장은 수요의 다양화로 인해 메모리 반도체 시장 대비 수요 변동성이 낮은 편이고, 안정적인 특성을 지니고 있습니다. 2013년부터 2018년까지 과거 5개년 평균 글로벌 비메모리(시스템) 반도체 시장 규모는약 $250Bn를 기록할 정도로 매우 안정적이었으며, 향후 4차 산업혁명(AI, 5G, IoT, 자율주행차, 바이오, 로봇 등)으로 인한 다품종 소량생산의 규모의 경제 형성으로 꾸준한 성장을 지속해 나갈 것으로 예상됩니다. (Source by WSTS)

시스템 반도체 수요의 증가는 구글, 애플 등 글로벌 ICT 기업들을 포함하여 자신만의 고유한 반도체를 만들고 싶어 하는 수많은 IT 기업들의 필요성 증대에 기반합니다. 이는 시스템 반도체 시장의 자유성과 유연성의 증가, 제품(칩) 디자인의 다양화를 이루어가고 있습니다. 이러한 시스템 반도체 시장의 패러다임 변화에 따라, 반도체 집적도의 증가로 인한 설계 난이도와 기술력은 더욱 향상되고 있으며, 제품 검증 인력과 개발 기간 증가에 따른 설계(디자인) 비용은 향후 지속적으로 증가할 것으로 예상됩니다. 또한, 시스템 반도체의 제품군이 매우 다양해지고 있는 상황에서 다품종 제품을 일일이 모두 대응하고 검증하는 작업에도 많은 시간이 소요되므로, 시스템 반도체 디자인 솔루션(DSP* Design Solution Partner)사업은 최근 급변하고 있는 반도체 산업 생태계에서 중요성과 역할이 확대되고 있습니다.

시스템 반도체의 설계(디자인) 개발 비용은 28nm $51.3M, 16/14nm $106.3M, 10nm $174.4M, 7nm $297.8M, 5nm $542.2M 의 대폭적인 증가로 이루어질 것으로 예상되며, 향후 3nm의 경우 $1.5Bn로 전망됩니다. (Source by IBS, involves a complex GPU) 다품종 소량생산에 따라 시스템 반도체의 수명 주기는 짧은 특성을 지니고 있으므로, 생산(파운드리) 입장에서는 많은 양을 팔아야 수익을 창출할 수 있는 구조로 진화해 나갈 것으로 예상됩니다. 따라서, 생산(파운드리) 매출은 수많은 고객(설계/팹리스 또는 ICT 등)을 유치해야 지속 성장할 수 있는 생태계로 상호 발전해 나갈 수 있습니다. 생산(파운드리) 글로벌 시장은 2017년 $59.5Bn 에서 2021년 $73.7Bn 로 약 24% 성장할 것으로 전망되며, 대만의 TSMC가 전 세계 파운드리 시장의 과반 이상을 점유하고 삼성전자가 약 18% 수준 내외로 약진하고 있는 상황입니다. (Source by IHS, IBS) 이러한 대만 TSMC의 높은 시장 점유율은 중화권의 파운드리 생태계 활성화에 기반합니다. 특히, TSMC의 전용 디자인 솔루션 파트너사인 대만 GUC(Global Unichip Corporation)를 중심으로 중화권의 중소 설계(팹리스) 고객까지 확보하며 동반 성장의 견고한 생태계를 구축하였기 때문입니다. 실제 중화권의 설계(팹리스) 기업은 약 1,600여 개로 추정되며, 국내 총 200여 개 수준 대비 현저한 규모의 차이를 보이고 있습니다.

따라서, 시스템 반도체 산업의 분업화 되고, 전문화된 구조의 특성에 따라 전반적인 생태계를 유기적으로 집합시켜 상호 발전해 나갈 수 있는 생태계 내 DSP 역할의 필요성이 증대되고 있으며, 이는 당사가 갖고 있는 중화권 영업 네트워크와 고객, 우수한 인력 그리고 ASIC 디자인 서비스 기술력 등의 강점이 충분히 발휘될 수 있는 산업이라 믿습니다.

4) 시스템 반도체 사업의 진행 상황

당사는 시스템 반도체 디자인 솔루션(DSP) 사업을 위해 지난 2019년 7월 자회사(100%) 'CoAsia SEMI Ltd.'를 홍콩에 신규 설립(자본금 $9.2M) 하였습니다. 'CoAsia SEMI Ltd.' 는 빠른 사업 기반 구축을 위해 기술력 있는 회사 2곳(코아시아 넥셀, 쎄미하우)에 전략적 투자를 진행하였습니다. 'CoAsia SEMI Ltd.'를 중심으로 글로벌 고객 유치를 위해 'CoAsia 그룹'의 전신인 'CoAsia Electronics Corp. (8096, TWO/대만)'의 아시아 유통채널과 고객, 영업 네트워크를 활용하여 글로벌 최대 시스템 반도체 디자인 솔루션 파트너사가 되는 것을 목표로 미국, 한국, 대만, 중국, 베트남 등 현지에 디자인 센터와 마케팅 센터를 설립하였으며, 글로벌 각 거점을 중심으로 미세 공정 경험을 보유한 고급 인력을 확보하여 운영하고 있습니다.

'CoAsia SEMI Ltd.' 는 지난 2020년 4월, 삼성 파운드리 SAFE(Samsung Advanced Foundry Ecosystem) 내 디자인 솔루션 파트너(DSP)로 공식 선정되었으며, 삼성 파운드리만 이용하는 Dedicated(전용) DSP 로써, 현재 유럽 CCTV 등 다수 프로젝트를 글로벌 고객사들과 함께 진행하고 있습니다. 또한, 지난 2020년 6월 영국 반도체 설계자산 및 사물인터넷 서비스 기업 Arm(암)의 최고 등급 공식 디자인 파트너(AADP, Arm Approved Design Partner)로 선정되어 Arm의 글로벌 고객사들과 직접적 관계 구축을 해 나가고 있습니다.

'CoAsia SEMI Ltd.' 가 투자한 '코아시아 넥셀/CoAsia Nexell'은 삼성전자의 엑시노스(Exynos)와 아틱(Artik) 등 AP(Application Processor) 개발에 참여한 SoC(System on Chip) 디자인 솔루션 전문 회사로, 코아시아 그룹의 DSP 사업의 기술적 역량 강화에 핵심적인 역할을 담당하고 있습니다. 또한, '쎄미하우/Semihow'는 4차 산업에 필수적인 저전력 고효율 기술인 슈퍼 정션(Super Junction) 전력 반도체 기술을 보유 중인 회사로, 중화권 내 다수의 파트너사들을 보유하고 있습니다. 당사는 향후에도 기술력 있는 시스템 반도체 기업의 전략적 지분 투자 또는 인수합병 등을 검토하여 관련 산업 내 빠른 침투와 영향력을 확대할 예정입니다.

'CoAsia SEMI Ltd.' 는 중화권을 거점으로 한 아시아 시장과 미국 시장을 중심으로 사업 확장을 본격화 하고 있으며, 시스템 반도체의 분업화된 산업구조의 전반을 유기적으로 아우를 수 있는 디자인 솔루션 파트너 (DSP* Design Solution Partner) 로 도약해 나갈 것입니다.

다. 음향 부품 부문

■ ㈜비에스이

1) 영업개황

정보통신용 음향 부품 종합 제조 업체로 창업하여 주로 일반 전화기용 마이크를 생산하였으며, 시장이 급성장함에 따라 이동통신 단말기용 제품을 생산하게 되었습니다. 1997년, 연구소 설립이후 음향 부품 기술 개발에 주력하여 수입에만 의존하던 주요 부품 소재를 국산화한 세계 최소형 ECM(Electret Condenser Microphone)개발에 성공을 하였으며, 2007년 이후 MEMS(Micro Electro Mechanical Systems) MIC(Microphone)를 생산하며, 스피커 부문으로 사업을 확장하였습니다.

현재 회사의 주요 사업은 스피커(SPK) 부문과 마이크로폰(MIC) 부문으로 나눠져 있으며, SPK 부문의 매출이 약 70%이상을 차지하고 있습니다. 또한, 전 세계 주요 스마트폰 제조사에 SPK와 MIC를 공급하고 있으며, 제조사 중 삼성전자가 가장 큰 매출 비중을 차지하고 있습니다.

2) 산업의 특성

음향 부품의 주요 제품으로는 마이크로폰 및 스피커가 있습니다.

① 마이크로폰(Microphone)

ECM은 전기 음향 제품에 다양하게 적용되며, 정보통신용 제품 중 가장 핵심 부품입니다. 또한 음성신호를 전기신호로 변환시키는 마이크로폰의 일종으로 미세한 소리 반응에도 우수 할 뿐만 아니라 초소형화가 가능하다는 장점이 있습니다. 이동통신 분야 및 오디오, 비디오 멀티미디어 분야의 급격한 발전 및 보급으로 동 분야가 ECM의최대 수요 시장이 되었으며, 2000년부터는 휴대용 핸드폰 및 이어셋용에 탑재되어 다양한 형태의 대체용 제품(wire connector, Reflow 및 Pin-Pin MEMS)등으로 사용이 확대되고 있습니다.

MEMS는 1~100 마이크로미터 크기의 기계 및 전자기기의 소형화에 따라, 광학부품/통신부품/마이크로 금형 등 초소형 기기나 부품을 개발할 수 있는 시스템입니다. MEMS는 각종 IT기기(스마트폰,웨어러블), 자동차(ECU, ADAS등), 가전, 방위산업, 항공우주, 통신, 헬스케어 등 매우 광범위하게 사용 되어지고 있습니다.

Si-MEMS MIC는 MEMS 기술을 통하여 마이크를 구현한 것으로 강한 내열성을 가지고 있습니다. 마이크 매뉴얼 삽입이 필요 없으며, 어셈블리 과정에서 비용과 시간을 절약 할 수 있습니다. 또한 안정적이고 균일한 품질을 제공하여 2013년 이후 안정적으로 시장에 공급되어 MIC의 고부가가치를 창출하였으며, 진화하는 스마트폰의 기능에 부합하여 지속적으로 꾸준히 성장하고 있습니다.

② 스피커(Speaker)

스피커의 경우 전기 에너지를 소리 에너지로 변환하는 음향 부품으로 휴대용 정보 통신기기에 범용으로 사용되며, 마이크로폰과 유사한 산업 구조를 가지고 있습니다. Moving coil 방식을 기본으로 발전하여 주로 이어폰이나 헤드폰의 리시버 용도로 개발되었으나, 이동통신분야의 급속한 발전으로 스피커 부분으로도 활발한 제품 개발이 이루어지고 있습니다.

현재 마이크로 스피커는 Ultra-slim, High Performance, High Quality의 개발 목표에High-End 급 스피커 개발을 추가하여 압전형(Piezoelectric), 정전형(Electrostatic) 스피커 및 여러 음향부품을 일체화한 모듈 형태까지 개발영역이 확대되고 있습니다. 또한, 더욱 복잡하고 정교한 멀티미디어 기기의 진화에 발 맞추어 수동형 소자(Passive device)에서 능동형 소자(Active device)로 마이크로 스피커의 기술 개발은 활발히진행될 것으로 전망됩니다.

3) 산업의 성장성

정보통신용 음향 부품은 이동통신 단말기의 핵심으로 성장해 왔습니다. 이동통신 단말기는 2007년까지 높은 판매량을 보였으나, 2008년 하반기부터는 경기 침체로 인하여 판매량이 감소하였고, 영향을 받은 휴대폰 시장의 성장은 둔화 되었습니다. 그러나 2010년부터 스마트폰의 대중화와 저가 안드로이드 단말 등장, 신흥 시장의 단말 소비 등으로 인해 다시 한 번 큰 성장을 이루어 가고 있습니다.

4) 경기 변동의 특성

정보통신 관련 산업의 경기 변동과 밀접한 관계를 유지하고 있으며, 상반기보다는 하반기에 수요가 다소 많은 것이 현재까지의 추세입니다.

5) 경쟁 요소

주요 경쟁 요소는 음원품질(감정), 소형화 및 원가 경쟁력, 안정된 거래 관계 유지를 들 수 있습니다. 단말기를 비롯한 통신기기가 더욱 소형화됨에 따라 정보통신용 음향 부품은 극소형화가 진행되고 있으며, 고감도를 유지하면서 크기를 작게 하는 것이 핵심기술이라 할수 있습니다. 또한 최근 완성품 제조업체의 원가 경쟁 우위 전략에 따라 정보통신용 음향 부품 역시 원가 경쟁력이 중시되고 있습니다.

6) 시장점유율

글로벌 시장 조사 기관 'Infoholic Research' 에서 지난 2018년에 발표한 'Global MEMS Microphone Market' 자료에 따르면, 동 산업은 2018년부터 2024년까지 연평균약 12%의 성장율을 보일 것으로 전망되며, 2024년 $2,898.8M 의 시장규모를 형성할 것으로 예상됩니다. 당사의 음향 부품 부문의 '㈜비에스이'는 동 산업에서 Electronics, LLC., STMicroelectronics, AAC Technologies, Cirrus Logic, TDK (InvenSense, Inc.), Robert Bosch GmbH (Akustica Inc.), DB Unlimited, Sonion, Vesper Technologies, Inc. 등과 함께 글로벌 메이저 기업으로 평가 받고 있습니다.

7) 시장의 특성

정보통신용 음향 부문은 정보통신용 음향 부품을 개발하여 제조, 판매하는 부문으로,주요 적용 완제품을 보면 이동통신 단말기를 비롯하여 이어셋, 일반 전화기, 오디오, 비디오, CCTV, 가전제품, 방송용 Microphone 제품 및 멀티미디어 제품, 음성인식장치 등에 다양하게 사용되고 있습니다. 전체 매출액을 보면 이동통신 단말기용 제품이가장 높은 비중을 차지하고 있으며, 국내 이동통신용 단말기 제조업체인 삼성전자와 LG전자를 비롯하여, 베트남 빈 스마트(Vin Smart) 등 해외 주요 휴대폰 제조사에도 제품을 공급하고 있습니다.

휴대폰 시장은 기술 발전의 속도가 다른 전자 제품에 비해 현저히 빠르며, 제품 교체주기도 짧은 편입니다. 기술력과 대량 생산을 위한 생산 공장의 보유가 선행되어야 하며, 변화에 빠르게 적응할 수 있는 유연함이 필요한 시장입니다.

8) 신규 사업 등의 내용과 전망

신규 주력 사업인 BM(Balanced Membrane) 스피커는 일체형 2Way 제품으로 저음과 고음을 모두 재생 가능하며, 세계 최초 Metal Membrane이 적용된 제품입니다. 기존 시장에 존재하는 고가 제품인 BA(Balanced Amature) 대비 동등한 수준의 성능을 구현하되 가격 경쟁력 있는 제품으로 개발하였고, 글로벌 다양한 거래선에 프로모션을 진행하고 있으며, 사업 가시화 단계에 들어 서고 있습니다.

특히, 무선 스피커 이어폰(TWS:True Wireless Streo) 시장이 개화되면서 스마트 디바이스와 연동되는 무선 이어폰 시장이 급성장 하고 있습니다. 당사의 음향 부품 부문의 '㈜비에스이'는 삼성전자에 무선 이어폰(TWS) 관련 음향 부품(스피커)를 공급하고 있으며, 중화권 스마트폰 제조사 등으로 매출처를 다변화 해 나가고 있습니다.

또한, 음성 인식 제품의 시장 성장에 맞추어 MIC 해외 판로 개척이 적기에 이루어 졌으며, 고성능 MEMS 제품을 필두로 음성인식 제품 채택이 확대 되고 있습니다. 당사의 음향 부품 부문의 '㈜비에스이'는 현재 미국 방송 통신장비 메이저 기업과 미국 IoT 대표 기업을 포함 유럽 BMW, Renault 社에 공급 하고 있습니다.

라. 카메라모듈 부문

■ CoAsia CM VINA JSC

1) 영업개황

당사의 카메라모듈 사업부문인 'CoAsia CM VINA JSC'의 주력 제품은 보급형 전략 모델 군의 전면 카메라입니다. 2008년부터 휴대폰의 카메라 채용 비율의 증가와 전, 후면 2개의 카메라 모듈이 들어가는 스마트폰 시장이 확대되었으며, 스마트폰의 성장과 함께 그에 따른 카메라 모듈의 수요도 폭발적으로 증가하였습니다.

당사의 카메라모듈 사업부문인 'CoAsia CM VINA JSC'는 2014년 베트남 법인을 설립하여 2M급 이하 저화소 카메라 모듈을 주력으로 생산 하였습니다. 현재는 전면 5M, 8M, 13M, 16M, 24M, 32M과 후면 5M, 8M, 13M 등 고화소로 생산 라인업을 넓히며, 삼성전자 1차 Vendor로서 안정적으로 제품을 생산 및 판매하고 있습니다. 또한, 인건비가 저렴한 베트남 공장 가동으로 제품 판가, 고객사 물량 확대, 가격 경쟁력 확보의 구조를 구축하게 됨에 따라 안정적인 성장을 이루어 나갈 것으로 전망하고 있습니다.

2) 산업의 특징

휴대폰용 카메라 산업은 스마트폰의 성장과 함께 지속적인 발전을 이루어왔으며, 이에 대한 수요가 급격히 증가함에 따라 제품의 고화소/고기능화 추세와 함께 시장의 규모가 빠르게 성장하였습니다. 또한 3G 서비스 도입으로 인한 영상 통화의 발달로 인하여 단말기 전면에 서브(Sub)카메라가 장착된 듀얼(Dual)폰이 등장하였으며, 서브 카메라 탑재 비율도 빠른 속도로 증가했습니다. 스마트폰 시장의 폭발적인 성장으로 인하여 5M, 8M, 13M, 16M, 24M, 32M 등에 이르는 고화소 제품의 시장 수요가 크게 증가하고 있고, 향후 스마트폰 카메라 모듈의 고화소화 및 고기능화 추세는 지속될 것으로 예상됩니다.

3) 산업의 성장성

2000년 전후 카메라가 장착된 휴대폰이 나온 이후, 최근까지 모바일에 탑재되는 카메라의 사양은 계속해서 상향되고 있습니다. 2010년 이후 스마트폰의 보급이 본격화되고, 2G에서 3G, 4G, 5G로 빠르게 발달함에 따라 사진이나 동영상 등 큰 용량의 데이터를 비교적 쉽게 송수신 하게 되며 모바일 카메라 모듈 산업은 지속적으로 성장해 왔습니다. 그러나, 최근 스마트폰 시장 자체로는 성숙기에 진입하여 그 성장률이 둔화되고 있는 상황이며, 이에 스마트폰 관련 부품들의 성장세도 주춤하고 있는 상황입니다만, 스마트폰 핵심 부품인 카메라 모듈은 점차 고화소/고기능화되고 멀티 카메라가 탑재됨에 따라 그 수요는 증가할 것으로 예상됩니다.

4) 계절적 요인

글로벌 스마트폰 시장은 계절적 영향이 높습니다. 9월∼12월의 추수감사절 및 크리스마스 시즌 등에 의한 계절성이 존재합니다. 스마트폰 카메라 모듈 시장은 2∼3개월 정도 선행하여 수요의 증감을 반영한 경기 변동성을 보이고 있는데, 이는 스마트폰 제조사의 부품 조달과 완성 폰 제조 및 유통기간 등의 요소가 작용하기 때문입니다. 스마트폰 카메라 모듈은 스마트폰 제조사의 요구 사항에 따라 여러 가지 사양의 제품이 출시 되어야 하기 때문에 제품의 라이프 사이클 또한 다양하게 나타날 수 있으며, 스마트폰 신제품 출시 및 교체 시기와 밀접한 관계를 나타내고 있습니다. 일반적으로 소비자의 스마트폰 교체 주기는 약 2년~3년으로 스마트폰 제조사에서는 이러한 교체 시기에 맞춰 신제품 출시 시기를 설정하는 전략으로 움직이고 있습니다.

5) 경쟁요소

주요 경쟁 요소는 원가 경쟁력, 안정적인 매출 거래처 확보, 모듈의 고화소 및 품질 향상, 고기능 차별화 기술이 있습니다. 이에 따라 카메라 모듈 업체들은 신규 고객을 유치하거나 생산 용량 확대 및 원가 경쟁력 확보를 위해 글로벌 생산 기지를 인건비가 낮은 베트남 등으로 이동하여 생산, 공급하고 있습니다. 또한 최근 중국, 대만 등 카메라 모듈 업체의 비약적인 성장으로 품질 우위를 통한 경쟁력 뿐만 아니라 고기능 차별화된 기술도 중시되고 있습니다.

① 공정자동화 및 내재화

당사는 FPCB & Holder sealing 공정과 Lens sealing 공정을 통합할 수 있는 설비를 개발하였으며 이를 통해 공정 단순화 및 생산성을 향상하였습니다. 또한, 작업자가 Manual로 진행하는 Lens 체결 공정, ACFBonding 공정, ACF Burr Cutting 공정, Focusing 공정을 자동화함으로써 품질 및 높은 수율을 확보하였고 IR Attach 및 SMT외주 공정을 자체 공정으로 내재화함으로써 가격 경쟁력을 확보하였습니다.

② 제조경쟁력

카메라 모듈 최종 해상력 검증 공정에 RRT(Raw Resolution Test) 공정을 도입하여 생산성 향상 및 공정 비용 절감, 우수 품질의 제조 경쟁력을 갖추고 있습니다. RRT 공정은 AP Board (H/W)로 영상을 검증했던 기존 방식에서 S/W를 이용한 Sensor 자체 Raw 이미지로 검증 하는 표준화된 공정으로 경쟁사 대비 우수한 경쟁우위를 갖추고 있습니다.

6) 시장점유율

글로벌 스마트폰 카메라 모듈 시장은 2008년 스마트폰의 등장 이후 큰 폭의 성장세를 기록하고 있습니다. 스마트폰의 카메라 모듈 증가(기존 피처폰 1개에서 스마트폰 전/후면 2개 이상 탑재), 디스플레이 및 하드웨어의 경쟁 하에 카메라 모듈의 화소수 상향과 동반하여 가격, 물량이 동시에 증가하는 등 타 스마트폰 부품과 비교하여 비교적 우호적인 경쟁 환경에 있으며, 시장 상황이 급격하게 변화하지 않는 한 지속적으로 주요 고객사에 스마트폰 카메라 모듈을 공급할 가능성이 높을 것으로 예상하고 있습니다. 당사의 카메라 모듈 사업부문인 'CoAsia CM VINA JSC.'는 경쟁요소를 바탕으로 동산업군에서 경쟁우위를 유지하고 있지만 공신력있는 시장기관의 조사 자료가 없기 때문에 정확한 시장 점유율의 추산은 어렵습니다.

마. LED 부문

■ (주)코아시아 & CoAsia ITSWELL VINA COMPANY Ltd.

1) 영업개황

2000년대 후반부터 선진국을 중심으로 시작된 친환경 정책(온실가스 배출량 감소 등) 추진에 따라 백열전구가 고효율 에너지 모델인 LED 조명으로 대체되기 시작하면서, LED 시장은 급속도로 성장하게 되었습니다. LED 시장은 현재 조명 뿐만 아니라, 자동차, 가전, 뷰티/헬스케어, 각종 IT 기기 등의 시장으로 빠르게 확산되고 있으며, 그에 따른 수요도 지속적으로 증가하고 있습니다.

2) 산업의 특성 등

LED (Light Emitting Diode) 는 발광 다이오드의 약자로서, Ga(갈륨), P(인), As(비소), N(질소), Al(알루미늄)등의 재료로 하여 만들어진 빛을 내는 반도체 소자 입니다. 높은 효율을 통한 긴 수명과 빠른 응답속도, 다양한 형태의 모양으로 제조할 수 있어 현재 매우 다양한 산업군에서 사용되어 지고 있습니다. 시장조사기관 LED inside 에 따르면 2023년 글로벌 LED 시장은 약 $56.6Bn 로 전망되며, 2018년부터 2023년 기간 동안 연평균 약 9%의성장율을 기록할 것으로 예상됩니다.

LED 산업구조는 기판(Substrate), 에피결정성장(Epitaxial growth), 칩(Chip), 패키지(package), 모듈(Module), 세트(Set)시스템으로 이루어져 있습니다. LED는 TV/Monitor BLU, 모바일 등 IT기기, 조명, 자동차, 사인(광고), 가전제품, 센서, 경화, 살균 등 전반적인 산업 영역에서 매우 다양하게 응용되고 있으며, 빛이 필요로 하는 조명 분야의 전방위적인 산업군에 적용되기 때문에 특별한 경기 변동성을 지니고 있지 않습니다. LED 산업은 가격과 성능, 안전이 주요 경쟁 요소입니다. 각 국가마다 안전 기준이 다르고, 고효율 성능 기준은 해마다 향상되고 있기 때문에, 제품의 전반적인 경쟁력을 키워 나가는 것이 중요합니다.

3) 시장의 여건 등

LED 시장에서 최근 높은 성장성을 보이는 분야는 실외 조명과 자동차 분야 입니다. 특히, 자동차에 들어가는 LED는 고효율로 인한 낮은 전력소모, 시야 확보, 디자인 유연성에 더하여, 가속화 되는 전기차, 수소연료전지차의 보급 확대로 단순 Indicator에서 실내 감성 조명화와 IoT, LIN(Local Interconnect Network) 통신과 결합된 LED 조명의 채용이 증가되며, 헤드램프와 DRL(Daytime Running Lights) 적용비율의 증가로 지속적인 수요 확대가 예상됩니다. LED는 빛이 필요한 모든 분야로 응용이 확장되고 있습니다. LED 조명이 기존의 백열등, 형광등을 대체하고 있고, 통신 및 센서 기능이 탑재된 IT기기(스마트 조명)에 적용되는 등 전체 조명 분야의 침투율이 높아지고 있습니다. LED를 이용한 특수 시장으로는 의료기기 시장이 있으며, 주요 응용분야로는 헬스케어(혈당 측정 등)와 스킨케어(주름/탄력/미백 개선 등)입니다. 또한, UV LED는 경화 및 살균, 탈취 등으로 매년 약 2배수 성장을 하고 있는 것으로 추정됩니다.

LED 패키지를 개발/생산/공급하는 중소업체는 진입 장벽이 낮은 광고, 조명 시장에서 생존을 건 가격 경쟁으로 매우 어려운 경영 환경에 봉착해 있습니다만, 당사는 현재 자동차, 가전, 외장조명, 뷰티/헬스케어 등 지속적 성장을 하고 있는 특수 시장에 집중하고 있습니다. 또한, 베트남 법인 확장으로 전장 모듈 사업 확대 및 가격 경쟁력확보, 공격적인 마케팅 활동, R&D를 심화하여 제품의 경쟁력을 높이고, LED 패키지와 모듈 및 솔루션을 제공하는 차별화된 전략으로 국내외 시장에 경쟁 우위를 확대해 나갈 것입니다.

4) 신규사업 등

당사의 신규 사업으로는 최근 급속 성장중인 뷰티/헬스케어 시장 및 UV LED를 이용한 바이러스(Virus) 살균 응용 시장 진입을 추진하고 있으며, 전기차/수소연료전지차 통신용 LED 솔루션 모듈을 개발하고 있습니다.

(1) 뷰티/헬스케어용

가정용 뷰티케어 기기는 일반 소비재와 의료기기 사업의 동시적 특성을 지니고 있어 향후 성장 가능성이 높을 것으로 전망됩니다. 특히, 주름/탄력/미백/여드름 개선 등의 가정용 맞춤형 뷰티기기 제품의 LED 적용에 따른 그 수요가 증가하고 있으며, 최근 고가의 LED 마스크 제품 등이 선풍적인 인기를 끌 정도로 뷰티/헬스케어용 LED의 적용 분야는 지속 확장되고 있습니다.

(2) 바이러스(Virus) 살균용

UV LED를 응용한 휴대용 바이러스 살균 제품(칫솔, 젖병, 스마트폰, 텀블러 등) 시장과 중대형 생활가전(김치/냉장고, 에어컨, 정수기, 공기청정기 등) 시장, 폐수처리(상수도 폐수 살균 등) 시장 등으로 매우 다양하게 확장되고 있습니다. 특히, 최근 Corona19로 인한 Global Pandemic 상황에서 30초의 짧은 시간 조사로 CoronaVirus를 99.99% 살균 효과가 입증된 270nm 파장대의 UV-C LED를 활용한 Virus 살균 Application 시장에 진입중이며, 다양한 응용 제품이 출시되고 있어 지속적인 성장이 전망됩니다.

(3) 전기차/수소차량용 통신 LED 솔루션

Tesla와 현대자동차로 대표되는 친환경 미래자동차 기업들은 전기차와 수소연료전지차의 판매 목표를 상향 조정 하였습니다. Tesla는 2020년 50만대 이상 판매를 전망하고 있으며, 현대자동차는 한국판뉴딜 국민보고대회를 통해 2025년까지 23개 차종으로 수소차 20만대와 전기차 113만대 보급을 목표로 하고 있습니다. 특히, 수소연료전지 트럭 1600대의 스위스 공급계약을 완료했으며, 국내 버스, 트럭 공급확대를 목표로 사업을 전개하고 있습니다. 전기차/수소연료전지차는 자율주행이 가속화됨으로서 엔진의 출력 파워 및 외관디자인 중심에서 편의성과 감성중심으로, IoT와 LIN/CAN 통신을 적용한 자동차와 자동차, 자동차와 사람간 초 연결시대를 앞당기게 되고, 이로 인해 차량 실내 LED조명은 단순 Indicator기능에서 사람의 감성을 다양한 색으로 반영하여 표현하는 mood lamp, 차량 실내 온도와 온풍, 냉풍에 따른 색감 표현, 주행중 다른 차와의 거리를 알려주는 표시등, 다른 차량에게 보내는 신호와 경고등(Turn Signal, RCL; Rear Conbination Lamp, BSD; Blind Spot Detection)과 다른 차와의 교신기능을 포함한 LED Solution으로 진화 발전하게 됩니다.

당사는 글로벌 전장 Smart LED Alliance(연합)인 'ISELED' (https://iseled.com)에 공식 소속된 멤버로써, 최근 다양한 색감을 구현하고 여러 개의 LED를 동시에 자유자재로 Control할 수 있는 Smart R.G.B. LED 개발을 완료하였고, 글로벌 시스템 반도체 기업과의 협업을 통한 Ambient light(실내 무드등) solution과 LIN통신 모듈을 포함하여 미래 차량인 전기차/수소연료전지차/자율주행차량 등에 적용시킬 수 있는 다양한 응용 제품을 글로벌 OEM사와의 협업을 통해 개발하고 있습니다.

2. 부문별 요약 재무현황

가. 요약 재무현황

| (단위 : 백만원) |

| 사업부문 | 구 분 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|---|

| 금액 | 금액 | 금액 | ||

| IT부품 유통 |

총자산 | 190,719 | 184,988 | 116,806 |

| 매출액 | 232,955 | 73,550 | 5,486 | |

| (내부매출액) | - | - | - | |

| 순매출액 | 232,955 | 73,550 | 5,486 | |

| 영업이익 | 1,111 | (1,877) | 261 | |

| 음향 부품 |

총자산 | 89,137 | 93,391 | 112,238 |

| 매출액 | 237,616 | 225,180 | 234,415 | |

| (내부매출액) | (130,636) | (123,263) | (127,995) | |

| 순매출액 | 106,980 | 101,917 | 106,420 | |

| 영업이익 | 6,589 | 7,606 | (4,631) | |

| 카메라 모듈 |

총자산 | 95,076 | 105,247 | 104,260 |

| 매출액 | 303,847 | 369,809 | 427,628 | |

| (내부매출액) | - | (84,374) | (200,714) | |

| 순매출액 | 303,847 | 285,435 | 226,914 | |

| 영업이익 | (5,260) | 11,832 | 8,049 | |

| LED | 총자산 | 22,647 | 18,020 | 80,222 |

| 매출액 | 84,350 | 67,298 | 61,805 | |

| (내부매출액) | (25,009) | (16,056) | (13,403) | |

| 순매출액 | 59,341 | 51,242 | 48,402 | |

| 영업이익 | 1,808 | 3,155 | 1,597 | |

| 시스템 반도체 |

총자산 | 19,770 | - | - |

| 매출액 | 9,303 | - | - | |

| (내부매출액) | (1,773) | - | - | |

| 순매출액 | 7,530 | - | - | |

| 영업이익 | (7,258) | - | - | |

| 신기술사업 금융투자 |

총자산 | 10,985 | - | - |

| 매출액 | 1 | - | - | |

| (내부매출액) | - | - | - | |

| 순매출액 | 1 | - | - | |

| 영업이익 | (343) | - | - |

* 상기 금액은 부문간 연결조정이 반영되지 않은 단순 부문별 금액과 비중입니다.

3. 주요 제품 등에 관한 사항

| (단위 : 백만원) |

| 사업부문 | 주요 제품 등 | 2020년 | 2019년 | 2018년 | |||

|---|---|---|---|---|---|---|---|

| 순매출액 | 비중(%) | 순매출액 | 비중(%) | 순매출액 | 비중(%) | ||

| IT부품 유통 | IT부품 원재료 등 | 232,955 | 32.78 | 73,550 | 14.36 | 5,486 | 1.42 |

| 음향부품 | 마이크로폰, 스피커 등 | 106,980 | 15.06 | 101,917 | 19.90 | 106,420 | 27.48 |

| 카메라 모듈 | 카메라 모듈 등 | 303,847 | 42.75 | 285,435 | 55.73 | 226,914 | 58.61 |

| LED | LED 모듈 등 | 59,341 | 8.35 | 51,242 | 10.01 | 48,402 | 12.49 |

| 시스템반도체 | 시스템 반도체 디자인 서비스 | 7,530 | 1.06 | - | - | - | - |

| 신기술사업 | 신기술사업금융투자 | 1 | - | - | - | - | - |

| 총 매출액 | 710,654 | 100.00 | 512,144 | 100.00 | 387,222 | 100.00 | |

| 부문 간 연결조정 | (212,264) | - | (78,276) | - | (25,533) | - | |

| 합계 | 498,390 | - | 438,868 | - | 361,689 | - | |

* 상기 매출액은 부문간 연결조정이 반영된 금액입니다.

4. 주요 원재료등의 관한 사항

| (단위 : 백만원,%) |

| 사업부문 | 매입유형 | 주요 품목 | 2020년 | 비 고 (주요매입처) |

|

|---|---|---|---|---|---|

| 매입액 | 비중(%) | ||||

| IT부품유통 | 원재료 | SENSOR, Chip 등 | 216,178 | 38.09 | 소니코리아, SUNNY OPTICS CO.,LTD 외 |

| 음향부품 | 원재료 | ASIC, FPCB 등 | 56,242 | 9.91 | INFINEON, 이노플렉스 외 |

| 카메라모듈 | 원재료 | Lens, Sensor 등 | 272,665 | 48.05 | CoAsia Electronics 외 |

| LED | 원재료 | Chip 등 | 22,418 | 3.95 | EPISTAR, OPTOTECH 외 |

| 합계 | 567,503 | 100.00 | |||

5. 생산 및 설비에 관한 사항

가. 생산능력 및 생산실적

1) 주요 생산능력

| (단위 : 천개) |

| 사업부문 | 품 목 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|---|

| 음향부품 | 마이크로폰 | 197,511 | 169,038 | 171,432 |

| 스피커 | 136,833 | 137,757 | 99,845 | |

| 카메라 모듈 | 카메라 모듈 | 132,000 | 132,000 | 132,000 |

| LED | 램프 | 343,298 | 330,404 | 297,582 |

| SMD(*1) | 439,127 | 449,309 | 445,690 | |

| 모듈 | 93,791 | 49,298 | 40,204 |

* 산출기준 : 각 사업부문의 주요생산품목 기준으로 평균생산량을 산정하였습니다.

* 산출근거 : 일 평균생산량 * 근무일수

(*1) SMD(Surface Mount Device)

2) 주요 생산실적

| (단위 : 천개) |

| 사업부문 | 품 목 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|---|

| 음향부품 | 마이크로폰 | 156,557 | 150,797 | 164,706 |

| 스피커 | 134,436 | 131,624 | 99,597 | |

| 카메라 모듈 | 카메라 모듈 | 84,729 | 113,815 | 107,088 |

| LED | 램프 | 302,898 | 85,567 | 254,868 |

| SMD | 332,814 | 362,618 | 344,018 | |

| 모듈 | 57,919 | 44,648 | 20,527 |

3) 주요 가동률

| (단위 : 천개) |

| 부문 | 품 목 | 2020년 | 가동률(%) | |

|---|---|---|---|---|

| 생산능력 | 생산실적 | |||

| 음향부품 | 마이크로폰 | 197,511 | 156,557 | 79.26 |

| 스피커 | 136,833 | 134,436 | 98.25 | |

| 카메라 모듈 | 카메라 모듈 | 132,000 | 84,729 | 64.19 |

| LED | 램프 | 343,298 | 302,898 | 88.23 |

| SMD | 439,127 | 332,814 | 75.79 | |

| 모듈 | 93,791 | 57,919 | 61.75 | |

* 산출근거 : (생산실적 / 생산능력) * 100

나. 생산설비 현황 및 투자현황 등

1) 주요 생산 사업장 국내외 현황

당사는 인천 사업장을 비롯하여 베트남 4개 지역에서 주요 제품에 대한 개발, 제조, 마케팅, 영업 등의 사업 활동을 수행하고 있습니다.

[주요 생산 사업장 현황]

|

지역 |

사업부문 |

사업장 |

소재지 |

|---|---|---|---|

|

국내 |

음향부품 |

인천 |

인천광역시 남동구 남동서로 193 (고잔동) |

|

해외 |

음향부품 |

베트남(Hai Duong) |

Ba Hang Industrial cluster, Hai Duong CITY, Hai Duong |

|

음향부품 |

베트남(Nghe An) |

Zone C-Nam Cam Industrial Zone, Dong Nam Economic |

|

|

카메라모듈 |

베트남(Hoa Bihn) |

Luong Son Industrial Zone, Hoa Binh province, Vietnam |

|

|

LED |

베트남(Long An) |

E8-14. Road 5. Kizuna 2 Workshop Area, Lot B2-9-1-10. |

2) 생산설비의 현황

| (기준일 : 2020년 12월 31일) | (단위 : 백만원) |

| 구 분 | 토 지 | 건물 및 구축물 | 기계장치 | 건설중인자산 | 공구와기구 | 시설장치 | 기 타 | 계 |

|---|---|---|---|---|---|---|---|---|

| 기 초 | 19,099 | 21,009 | 81,240 | 944 | 1,430 | 4,312 | 4,971 | 133,005 |

| 증 감 | - | (679) | 3,364 | 275 | 974 | 309 | 5,071 | 9,314 |

| 상 각 | - | (1,061) | (11,979) | - | (917) | (747) | (2,664) | (17,368) |

| 기 말 | 19,099 | 19,269 | 72,625 | 1,219 | 1,487 | 3,874 | 7,378 | 124,951 |

6. 매출에 관한 사항

가. 매출실적

1) 부문별 매출현황

| (단위 : 백만원) |

| 영업부문 | 매출유형 | 품목 | 형태 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|---|---|---|

| IT부품 유통 |

IT부품 원재료 |

SENSOR, Chip 등 |

수출 | 205,487 | 10,037 | 671 |

| 내수 | 27,468 | 63,513 | 4,815 | |||

| 소계 | 232,955 | 73,550 | 5,486 | |||

| 음향부품 | 모바일, 기타 등 |

MIC, SPK 등 | 수출 | 99,736 | 94,147 | 98,238 |

| 내수 | 7,244 | 7,770 | 8,182 | |||

| 소계 | 106,980 | 101,917 | 106,420 | |||

| 카메라 모듈 |

모바일, 기타 등 |

카메라모듈 등 | 수출 | 303,821 | 285,316 | 226,422 |

| 내수 | 26 | 119 | 492 | |||

| 소계 | 303,847 | 285,435 | 226,914 | |||

| LED | 자동차 전장, 가전, 조명 등 |

SMD, MODULE 등 |

수출 | 20,868 | 11,630 | 10,583 |

| 내수 | 38,473 | 39,612 | 37,819 | |||

| 소계 | 59,341 | 51,242 | 48,402 | |||

| 시스템 반도체 |

시스템 반도체 | 시스템 반도체 디자인 서비스 | 수출 | 1,166 | - | - |

| 내수 | 6,364 | - | - | |||

| 소계 | 7,530 | - | - | |||

| 연결조정 | 수출 | (200,565) | - | (671) | ||

| 내수 | (11,697) | (73,276) | (24,862) | |||

| 소계 | (212,262) | (73,276) |

(25,533) | |||

| 합 계 | 수출 | 430,513 | 403,134 | 335,243 | ||

| 내수 | 67,878 | 35,734 | 26,446 | |||

| 소계 | 498,390 | 438,868 | 361,689 | |||

* 연결기준이며, 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

3) 주요 거래처별 매출비중

| (단위: %) |

| 구분 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|

| 삼성전자 | 77.0 | 84.1 | 82.3 |

| 기타 | 23.0 | 15.9 | 17.7 |

| 합계 | 100.0 | 100.0 | 100.0 |

* 연결매출액에서 차지하는 비중이 10% 이상인 거래처를 기준으로 작성하였습니다.

나. 판매경로 및 판매전략

1) 판매조직

연결실체의 제품은 B2B로 삼성전자, LG전자, 기타 고객사로 판매하고 있습니다.

주된 영업은 국내에서 이루어지고 있으며, 영업조직을 세분화하여 각 부문에서 주요고객사를 전담하여 집중적으로 영업 전략을 계획하고 있습니다.

2) 판매경로

연결실체의 판매 경로는 산업의 특성상 고객으로부터의 신규 모델 개발 의뢰에서 부터 시작됩니다. 대부분이 개발 단계에서부터 영업과 개발을 동시에 참가하여 판매 물량을 확보하는 형태의 매출이며, 그 외에는 모두 P/O, Forecast 등에 근거하여 생산,판매하고 있습니다. 생산 완료된 제품의 경우 국내 본사 및 해외 현지 법인에서 주요 고객사 등에게 직접 판매 또는 대리점을 통하여 판매하고 있습니다.

3) 판매전략

연결실체의 판매 전략은 대부분이 주요 고객과의 지속적인 거래로 생산 계획에 따라 수시로 납품하는 형태입니다. 개발 활동을 통하여 기술/가격 경쟁력 제고 및 제조기반 경쟁력 우위 확보를 위하여 부단히 노력하고 있으며, 신개념 제품의 개발에 대한 노력을 중점적으로 하여, 판매 물량을 확보하는 것을 기본으로 하고 있습니다.

다. 수주에 관한 사항

고객(거래 상대방)과의 영업과 관련된 기밀 또는 비공개사항으로 수주에 관한 사항의기재를 생략합니다.

7. 시장위험과 위험관리

연결실체의 재무부문은 회사의 영업과 관련한 금융위험을 감시하고 관리하는 역할을하고 있습니다. 이러한 위험들은 시장위험(통화위험, 공정가치이자율위험 및 가격 위험 포함), 신용위험, 유동성 위험 및 자본위험 등을 포함하고 있습니다.

자세한 사항은「Ⅲ.재무에 관한 사항 → 3. 연결재무제표 주석」내용을 참고하여 주시기 바랍니다.

가. 시장위험

1) 환율변동위험

연결실체는 해외 영업 과정에서 다양한 통화를 이용한 거래 등으로 인하여 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 USD 등이 있습니다. 연결실체는 외화로 표시된 채권과 채무관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

2) 이자율 위험

연결실체는 고정이자율 및 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율 위험에 노출되어 있습니다. 연결실체는 이자율 위험을 관리하기 위하여 고정금리부차입금과 변동금리부 차입금의 적절한 균형을 유지하고 있습니다. 또한 위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록 하고 있습니다.

나. 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용위험을 관리하기 위하여 연결실체는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

한편, 연결실체는 (주)KEB하나은행 등의 금융기관에 현금및현금성자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

다. 유동성 위험

유동성 위험 관리에 대한 궁극적인 책임은 연결실체의 단기 및 중장기 자금조달과 유동성관리규정을 적절하게 관리하기 위한 기본정책을 수립하는 이사회에 있습니다. 연결실체는 적정 유동성의 유지를 위하여 주기적인 자금수지 예측, 조정을 통해 유동성위험을 관리하고 있습니다.

라. 자본위험 관리

연결실체는 부채와 자본 잔액의 최적화를 통하여 주주이익을 극대화시키는 동시에 계속기업으로서 지속될 수 있도록 자본을 관리하고 있습니다. 연결실체의 이러한 전반적인 전략은 전기와 변동이 없습니다.

연결실체는 자본관리 지표로 부채비율을 이용하고 있으며, 이 비율은 총부채를 총자본으로 나누어 산출하고 있습니다. 연결실체는 외부적으로 강제된 자기자본규제의 대상은 아닙니다.

8. 파생상품 등에 관한 사항

| (단위 : 백만원) | |||

|---|---|---|---|

| 구 분 | 공정가액 | 평가손익 | |

| 당기 | 전기 | ||

| 전환사채 | 8,196 | -127 | 1,344 |

* 전환사채는 전문성있는 평가기관인 회계법인에 의해 평가되었으며, 한국채택국제회계기준에 따라 공정가치를 측정하였습니다.

9. 경영상의 주요계약 등

해당사항 없음.

10. 연구개발활동

가. 연구개발활동의 개요

1) 부문별 연구개발 조직도

[음향부품 부문]

![이미지: 조직도[음향부품]](%EC%A1%B0%EC%A7%81%EB%8F%84%28%EC%9D%8C%ED%96%A5%EB%B6%80%ED%92%88%29.jpg) |

|

조직도[음향부품] |

[카메라모듈 부문]

![이미지: 조직도[CCM]](%EC%A1%B0%EC%A7%81%EB%8F%84%5Bccm%5D.jpg) |

|

조직도[CCM] |

[LED 부문]

![이미지: 조직도[LED]](%EC%A1%B0%EC%A7%81%EB%8F%84%5Bled%5D.jpg) |

|

조직도[LED] |

2) 연구개발비용

| (단위 : 백만원) |

| 과 목 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|

| 연구개발비용 계 | 4,645 | 5,483 | 7,276 |

| 연구개발비/매출액 비율(%) [연구개발비용계÷당기매출액×100] |

0.93 | 1.25 | 1.92 |

* 연결기준이며, 정부보조금(국고보조금)을 차감하기 전의 연구개발비용을 기준으로산정하였습니다.

나. 연구개발 실적

| 사업부문 | 연구과제 | 연구개발실적 |

|---|---|---|

| 음향 부품 |

[Automotive] Geely CMA 개발 | [Automotive] Geely CMA 승인 및 양산 |

| [통합]Analog I-ASMO 사각 SMD (C110T42) | MEMS PIN TO PIN SMD MIC 개발하여 고객 승인 및 양산 (스마트폰 적용) |

|

| [다원화 및 수익성 개선] Silicon Mesh 수익성 개선 (SOST) | Silicon Mesh SOST 이원화 승인 완료 및 양산 | |

| [삼성전자]SNR & THD 측정 반자동 System 개발 | SNR & THD 측정 System 개발 | |

| [통합]A-MEMS BOTTOM Little Compact (N090R38) | 초소형 MEMS MIC 개발하여 고객 승인 및 양산 (스마트폰, IOT 적용) | |

| [통합]A-MEMS BOTTOM High SNR (J098R38) | High SNR MEMS MIC 개발하여 고객 승인 및 양산 (스마트폰, IOT 적용) |

|

| [통합]D-MEMS TOP High SNR (D100T22,26) | Digital MEMS MIC 개발하여 고객 승인 및 양산 | |

| [LG]UB ECM (Ø6X2.7T35) | Geely 向 전장용 지향 MIC 개발하여 고객 승인 및 양산 | |

| [LG전자]A-MEMS BOTTOM LISA PROJECT [(A)HMOE-J098R38-5P] | LG전자 표준화 음성인식 MIC 모듈 개발 완료 (가전 제품 파생 적용) | |

| [LG전자]A-MEMS BOTTOM TvG2.5 Project [F4-(A)HMOE-J098R38-F2124-5P] |

Set-Top BOX 음성인식 MIC 모듈 개발하여 고객 승인 및 양산 (LG U+ TvG2.5 적용) |

|

| [통합]A-MEMS BOTTOM [F4-(A)HMOE-J098R38-F2124-5P] | Programmble High SNR MEMS MIC 개발하여 고객 승인 및 양산 | |

| [LG전자]A-MEMS TOP PJ1 Project [F1-(A4)CMOE-I110TM42-4P] | 포터블 스피커 음성인식 MIC 모듈 개발하여 고객 승인 및 양산 (LG PJ3 적용) |

|

| [통합] D-MEMS BOTTOM [D100R26] | Digital MEMS MIC 개발하여 고객 승인 및 양산 | |

| [LG전자]A-MEMS BOTTOM 음성인식 IOT Project [F4-(A)HMOE-J098R38-F2124-5P] | 인공지능 스피커 음성인식 MIC 모듈 개발하여 고객 승인 및 양산 (LG 스마트씽큐 적용) |

|

| [삼성전자]A-MEMS BOTTOM UHD3 Project [F4-(A)HMOE-J098R38-F2124-5P] | Set-Top BOX 음성인식 MIC 모듈 개발하여 고객 승인 및 양산 (KT向 UHD3 적용) |

|

| [BT] HBS-A80 | [BT] HBS-A80 승인 및 양산 | |

| [LG전자]A-MEMS BOTTOM 음성인식 시그니처 냉장고 Project [F4-(A)HMOE-J098R38-F2124-5P] | LG 전자 냉장고 음성인식 모듈 개발하여 고객 승인 및 양산 | |

| [이원화] 대덕전자 PCB 이원화 진행 [F1-(A)MOE-N090R38-3P] | F1-(A)MOE-N090R38-3P 대덕전자 PCB 이원화 부품 내부 승인 완료 | |

| [DIAPHRAGM] 진동판 FILM 내제화 양산(WS061225HS01N) | [DIAPHRAGM] 진동판 FILM 내제화 (WS061225HS01N) | |

| [DIAPHRAGM] 진동판 FILM 내제화 양산(WS071422HP01N) | [DIAPHRAGM] 진동판 FILM 내제화 (WS071422HP01N) | |

| E7 | 삼성 스마트폰 E7 SPK 모듈 이원화 개발 양산 | |

| H1 | LG 전자 스마트폰 G5 모델 SPK Module 개발 | |

| A Series RCV | 삼성전자 스마트폰 A Series 모델 Rcv 개발 | |

| HERO(S7)이원화 | 삼성전자 S7 적용 스피커 양산 | |

| 5inch 스마트폰 & 모바일 결제 단말기 | 파나소닉 스마트폰 방수 스피커 양산 | |

| 17X12, 2.5T/0.7W/92dB | Foxconn향 'JGR' Project / 양산 진행 완료 | |

| ZERO RCV | 삼성 스마트폰 SWB 리시버 ZERO 과제 승인 완료 | |

| 외팔보 RCV _ 14X07X2.2T | 삼성 스마트폰 WB 표준 리시버 승인 완료 | |

| E1 | LG 전자 스마트폰 E1 모델 SPK 개발 | |

| [삼성] A series | 삼성전자 스마트폰 A Series 모델 Rcv 개발 | |

| [LG] C1 | LG 전자 스마트폰 E1 모델 SPK 개발 | |

| [삼성] AMOR2 / CONAN | NOTEBOOK용 모듈 설계 / VD사업부 업무 확대 | |

| FOXCONN향 'N' Series | FOXCONN D1 스마트폰 스피커 양산 | |

| [삼성전자] SM-P585Y | 삼성전자 테블릿 PC용 SPK Module 개발 | |

| ON5 | SEC 모듈 설계 / SEC 중저가폰 확대 적용 | |

| ON7 | SEC 모듈 설계 / SEC 중저가폰 확대 적용 | |

| 1609 2.35T SPEAKER (해외향) - SS160923MW01N | FOXCONN B1, D1C 스마트폰 스피커 양산 | |

| [국내] 1207 2.2T SWB _ A3 PJT | 삼성 스마트폰 SWB 리시버 A과제 승인 완료 | |

| WS071226HP01N | 삼성 스마트폰 표준 리시버 승인 완료 | |

| XCOVER4 | hero unit 적용의 스마트폰용 speaker module 개발 | |

| [UEI] 16x09, 3.0T / 0.7W SPK | UEI TV형 리모컨 스피커 양산 | |

| D1C (SS160923MF01CN) | 16x09 speaker unit 적용의 foxconn 신규 진입 달성 | |

| J7 | hero unit 적용의 스마트폰용 speaker module 개발반모듈 type 양산과제 적용 | |

| FOXCONN D1 | 17x12 speaker unit 적용의 foxconn 신규 진입 달성 | |

| [LG전자] A-MEMS BOTTOM 음성인식 에어컨 Project [F4-(A)HMOE-J098R38-F2124-5P] | LG 전자 에어컨 음성인식 MIC 모듈 개발하여 고객 승인 및 양산 | |

| 삼성향 SM-A320F SPK Module 이원화 | 삼성전자 스마트폰 SPK Module 이원화 개발 ( SM-A320F) |

|

| PS061520HS03N | 폭스콘 스마트폰 표준 리시버 승인 완료 | |

| ELITE(국판) | 기 양산 모듈 적용 / 양산모델 확대 적용 | |

| MH | LG 인테나적용 반모듈 설계 / LG 중저가폰 적용 | |

| ACTIVE2_TAB | SEC TABLET용 모듈설계 / TABLET 모델 적용 | |

| [SEC] JACKPOT | SEC 모듈 설계 / 2018년도 중저가폰 적용 | |

| [FOXCONN] ONYX | FOXCONN 모듈 설계 / FOXCONN 비즈 확대 | |

| foxconn] D1C_Plate2 | 16x09 speaker unit 적용의 foxconn 연결과제 | |

| LG SPK-M] JUDY (1914x3.3 unit) | 19x14 unit 적용의 양산과제 | |

| [SEC] SM-A530N (JACKPOT 모델명 변경 프로젝트) | SEC 모듈 설계 / 2018년도 중저가폰 적용 | |

| [FOXCONN] B2N | FOXCONN 모듈 설계 / FOXCONN 비즈 확대 | |

| [LG전자] A-MEMS BOTTOM 음성인식 스탠드 에어컨 Project [F4-(A)HMOE-J098R38-F2124-5P] |

LG 전자 스탠드 에어컨 음성인식 MIC 모듈 개발하여 고객 승인 및 양산 |

|

| JGR | FOXCONN향 스마트용 스피커 모듈JGR 개발완료 (JGR적용모델) | |

| GRACE_(SM-N930) | 삼성 스마트폰 SWB 리시버 GRACE 과제 승인 완료 | |

| foxconn B1 (SS171221CF01CN) | 16x09 speaker unit 적용의 foxconn 신규 진입 달성 | |

| SMF-0122 [삼성] SM-A920F (A9) | 개발완료 / 양산 중 | |

| SMF-0118 [삼성]_S-SMJ737S | 개발완료 / 양산 중 | |

| SMF-0116 [삼성] TAP_A2(SM-T595) | 개발완료 / 양산 중 | |

| MMF-0044 ECM(SMD), (R)SOB-413S-EM EOL 대체 개발(전장용)(Ø4x1.3) | PCB Module 단종에 따른 SMT FET type 적용하여 기존 동등 성능 유지 SMD Micrrophone 개발 | |

| MMF-0045-A-MEMS Bottom, [F4-(A)HMOE-J098R38-F2160-5P] 음성인식 로봇청소기 (LGE향) | LG 전자 음성인식 로봇청소기 MIC 모듈 개발 진행중 | |

| [삼성 ] 신규 TWS과제 이원화 (POPCORN) | 신규 TWS 용 UNIT 및 Module 개발 / 양산 | |

| [삼성 JDM ] A11 | 삼성전자 JDM 업체 신규 진입 / 양산 | |

| [삼성] R7 | 삼성전자 신규 Module 개발 / 양산 | |

| [삼성] XCOVER PRO | 삼성전자 신규 Module 개발 / 양산 | |

| [삼성] A51 | 삼성전자 이원화 / 중저가폰 확대 적용 | |

| [삼성] G7 | 삼성전자 신규 Module 개발 / 양산 | |

| [삼성] WIN2 | 삼성전자 RCV Module 개발 / 양산 | |

| [삼성] A71 | 삼성전자 RCV Module 개발 / 양산 | |

| [삼성] TAB_S-TABS7BL | 삼성전자 신규 Module 개발 | |

| [삼성] TAB_S-TABS7BR | 삼성전자 신규 Module 개발 | |

| [삼성] TAB_S-TABS7TL | 삼성전자 신규 Module 개발 | |

| [삼성] TAB_S-TABS7TR | 삼성전자 신규 Module 개발 | |

| [삼성] Noblesse_S-SMR840 | 삼성전자 신규 Module 개발 | |

| [삼성] Noblesse_S-SMR845 | 삼성전자 신규 Module 개발 | |

| [삼성] Noblesse_S-SMR850 | 삼성전자 신규 Module 개발 | |

| [삼성] Noblesse_S-SMR855 | 삼성전자 신규 Module 개발 | |

| Arlo향 SPK Moudule_SW-ARFALCON | 삼성전자 신규 Module 개발 | |

| Asus향 SPK Moudule_S-SGL | 삼성전자 신규 Module 개발 | |

| Vinsmart향 SPK Moudule_S-V640 | 삼성전자 신규 Module 개발 | |

| Buillit향 SPK Moudule_SW-BT72 | 삼성전자 신규 Module 개발 | |

| Buillit향 SPK Moudule_SW-E88 | 삼성전자 신규 Module 개발 | |

| Asus향 SPK Moudule_SW-ROG3 | 삼성전자 신규 Module 개발 | |

| Foxconn향 SPK Moudule_SW-T1L / T1R | 삼성전자 신규 Module 개발 | |

| Kakao향 SPK Moudule_S-WRC02 | 삼성전자 신규 Module 개발 | |

| [해외향] TWS 개발 | 해외향 TWS 개발 및 PROMOTION / 신규 시장 진입 | |

| BM Ф10 X5.5T | Earphone용 신규 unit 개발 및 양산 | |

| BM Ф6 X4.5T | Earphone용 신규 unit 개발 및 양산 | |

| BMT Ф6 X2.1T | Earphone용 신규 unit 개발 및 양산 | |

| SOD SPEAKER / RECEIVER | DISPLAY SPEAKER 개발에 따른 신규 시장 선점 | |

| [삼성] 13X5.7X3.75T _Renaissance | 삼성전자 이원화 unit 개발/ 양산 | |

| [삼성] 16X12_3.0t | 삼성전자 표준 unit 개발/ 양산 | |

| [삼성] 14X10_3.1t | 삼성전자 표준 unit 개발/ 양산 | |

| [삼성] 18X13_SPK | 삼성전자 표준 unit 개발/ 양산 | |

| BM Ф8 X 5.5T | Earphone용 신규 unit 개발 및 양산 | |

| BM Ф13 X 6T | Earphone용 신규 unit 개발 및 양산 | |

| BM Ф10 X 6.5T | Earphone용 신규 unit 개발 및 양산 | |

| BM Ф6 X 5T | Earphone용 신규 unit 개발 및 양산 | |

| LED | 대면적 그래핀 기판을 이용한 저비용, 고품위의 3-5족 나노선 발광소자 개발 | 차세대 디스플레이용 광소자 개발 |

| 고결정성 템플릿을 기반으로 한 UV LED 개발 | 365nm UV LED Chip 개발 | |

| 북미 및 유럽 전장규제를 만족하는 amber color 3W급 발광다이오드 개발 | 수출용 3W급 Amber PKG 개발 | |

| 전장향 외장용 제품 개발 및 양산화 | 0.5W급 Top view SMD / V8014 Side view 제품 개발 | |

| 전장향 외장용 1~3W급 제품 개발 | 1~3W급 제품 개발 사전 기술확보 | |

| High CRI 용 Room Lamp 개발 | 전장향 실내용 광원 개발 | |

| AC COB 개발 | 조명용 광원 개발 | |

| DC COB 개발 | 조명용 광원 개발 | |

| Tunable COB 개발 | 실내 조명용 광원 개발 | |

| 식물성장용 COB 개발 | 식물성장용 광원 개발 | |

| UV PKG 및 Module 개발 | 경화 및 살균용 광원 개발 | |

| IR PKG 개발 | 모션 인식용 및 포충용 개발 | |

| UV PKG 및 Module 개발 | 냉장고 탈취용 개발 | |

| 센서(Photo Transistor) PKG 개발 | 포충기 벌레누적감지용 개발 | |

| 0.5W RGB PKG 개발 | 전장향 실내용 광원 개발 | |

| IC-Built in RGB PKG 개발 | 전장향 실내용 광원 개발 (Smart RGB) | |

| V8014 Sideview PKG 개발(White) | 차량 Vanity Lamp용 광원 개발 | |

| V8014 Sideview PKG 개발(Single Color) | 차량 CHMSL, Rear Lamp용 광원 개발 | |

| P.Sealing PKG 개발 (L3512) | 차량 Indicator용 광원 개발 | |

| UVA SMD PKG 개발 (S5552, S3512) | 살균조명용 405nm UV PKG 개발 | |

| S3030 PKG 개발 | 금호HT향 전장향 실내 광원 개발 | |

| S3030 PKG 성능 개선 | 전장향 실내 광원 개발 | |

| V8014 Line up 확대( 0.2W Clear, P.Sealing Amber) | SL향 전장 외장 광원 개발 | |

| Frt. Fog & Cornering Lamp(Y400) | 차량 전면 안개 램프 및 코너링 램프 모듈 개발 | |

| License Plate Lamp(Y400) | 차량 후면 번호판 램프 모듈 개발 | |

| Side Blinker Lamp(VW270) | 차량 측면 턴 시그널 램프 모듈 개발 | |

| CHMSL(VW237) | 차량 후면 상부 보조브레이크 램프 모듈 개발 | |

| OHCL(GOLF7) | 차량 실내룸 램프 모듈 개발 | |

| OHCL(SE270) | 차량 실내룸 램프 모듈 개발 | |

| Pocket Light Lamp(Y400) | 차량 도어 램프 모듈 개발 | |

| Side Marker Lamp(9BUB) | 차량 측면 차폭등 모듈 개발 | |

| Frt. Fog Lamp(9BUB) | 차량 전면 안개 램프 모듈 개발 | |

| Mood Lamp(VW-T6) | 차량 실내룸 램프 모듈 개발 | |

| License Plate Lamp(RSM LPL) | 차량 후면 번호판 램프 모듈 개발 | |

| Logo Lamp(VW380) | 차량 logo 램프 모듈개발 | |

| Logo Lamp(SE380) | 차량 logo 램프 모듈개발 | |

| OHCL(VN54T) | 차량 실내룸 램프 모듈 개발 | |

| 조명 모듈 개발 | 실내 평판 조명등 모듈 개발 | |

| 고내등 개발 | 냉장고 내부등 모듈 개발 | |

| Door Courtesy Lamp(VN46T) | 차량 도어 커티시 램프 | |

| Side Blinker Lamp(VW216) | 차량 측면 턴 시그널 램프 모듈 개발 | |

| Door Switch Module(YG, UM, CK) | 차량 도어 스위치 모듈개발 | |

| Pocket Light Lamp(12종 ) | 차량 도어 램프 모듈 개발 | |

| Logo Lamp(VW316) | 차량 logo 램프 모듈개발 | |

| Pocket Light Lamp(HMPE2 ) | 차량 도어 램프 모듈 개발 | |

| Pocket Light Lamp(DL3 ) | 차량 도어 램프 모듈 개발 | |

| Pocket Light Lamp(CN7 ) | 차량 도어 램프 모듈 개발 | |

| Pocket Light Lamp(TM PE ) | 차량 도어 램프 모듈 개발 | |

| Pocket Light Lamp(KA4 ) | 차량 도어 램프 모듈 개발 | |

| CHMSL(JCCC1) | 차량 후면 상부 보조브레이크 램프 모듈 개발 | |

| Frt. Fog Lamp(Q210) | 차량 전면 안개 램프 모듈 개발 | |

| C-PAD Antenna Module Ass'y(KA4) | 클러쉬패드 Wireless 안테나 모듈 Ass'y 개발 | |

| C-PAD Antenna Module Ass'y(NX4) | 클러쉬패드 Wireless 안테나 모듈 Ass'y 개발 | |

| C-PAD Antenna Module Ass'y(GZ PE) | 클러쉬패드 Wireless 안테나 모듈 Ass'y 개발 | |

| Pocket Light Lamp(NX4e ) | 차량 도어 램프 모듈 개발 | |

| Pocket Light Lamp(GL3 ) | 차량 도어 램프 모듈 개발 | |

| Pocket Light Lamp(BD, CD ) | 차량 도어 램프 모듈 개발 | |

| Door Switch Module(HM PE2) | 차량 도어 스위치 모듈개발 | |

| Door Switch Module(SP2) | 차량 도어 스위치 모듈개발 | |

| Door Switch Module(CN7) | 차량 도어 스위치 모듈개발 | |

| 칫솔 살균기 모듈 | UV 적용 칫솔 살균기 모듈 개발 | |

| LED Mask | beauty care 모듈 | |

| C-PAD Antenna Module Ass'y(NE) | 클러쉬패드 Wireless 안테나 모듈 Ass'y 개발 | |

| C-PAD Antenna Module Ass'y(US4) | 클러쉬패드 Wireless 안테나 모듈 Ass'y 개발 | |

| Mood Lamp(GL3) | 클러쉬패드 Wireless 안테나 모듈 Ass'y 개발 | |

| Mood Lamp(KY) | 차량 무드 램프 | |

| Mood Lamp(NQ5c,e,a) | 차량 무드 램프 | |

| Sider Marker(9BQB) | 차량 측면 차폭등 모듈 개발 | |

| Door Switch(AX) | 차량 도어 스위치 모듈개발 | |

| Door Switch(SU2id) | 차량 도어 스위치 모듈개발 | |

| 전자레인지 고내등 개발(2종) | 전자레인지 내부등 모듈 개발 |

11. 그 밖에 투자의사결정에 필요한 사항

가. 사업과 관련된 중요한 지적재산권(특허권)등

| 취득일자 | 특허내용 |

|---|---|

| 2003.03.03 | 환경 다이오드 및 이를 이용한 공기 정화기 |

| 2004.11.24 | 발광 다이오드를 포함하는 마이크로 칩 어레이 및 이를 포함하는 풀 칼라 표시 모듈 |

| 2005.05.25 | 반도체 발광 다이오드와 그 제조 방법(CN) |

| 2005.06.01 | 반도체 발광 다이오드와 그 제조 방법(TW) |

| 2005.06.02 | 반도체 발광 다이오드와 그 제조 방법(WO) |

| 2005.06.11 | 반도체 발광 다이오드와 그 제조 방법(TW) |

| 2005.06.16 | 발광 다이오드 장치 및 이를 이용한 조명 기구, 표시 장치그리고 백라이트 장치 |

| 2005.06.23 | Sapphire Etching 기술을 이용한 GaN 기반 수직형 전극 레이저 다이오드(WO) |

| 2005.07.07 | Sapphire Etching 기술을 이용한 GaN 기반 LED 및 제조방법(WO) |

| 2005.07.14 | 수직형 전극 구조를 가진 발광 다이오드와 이의 제조 방법(WO) |

| 2005.08.11 | FREE-STANDING 반도체 기판 및 그 제작 방법과 제조용품(WO) |

| 2006.06.09 | 발광다이오드(디자인특허) |

| 2006.06.09 | 발광다이오드(디자인특허) |

| 2006.08.09 | 발광 다이오드 및 그 제조 방법 |

| 2006.08.10 | 실리콘 카바이드 쇼트키 다이오드 제조방법 |

| 2007.02.28 | Ca-α-SiAlON 형광체 및 그 제조방법 |

| 2008.02.22 | 표면 실장형 발광 다이오드 램프 및 그 제조 방법 |

| 2008.04.30 | 표면 실장형 발광 다이오드 램프 및 그 제조 방법 |

| 2008.05.28 | 발광다이오드 램프(디자인특허) |

| 2008.05.28 | 발광다이오드 램프(디자인특허) |

| 2008.08.07 | 초박형 표면실장 LED 패키지 및 그 제조방법 |

| 2008.08.19 | 회로기판을 이용한 대전류 표면실장형 발광다이오드 램프 |

| 2008.08.19 | 대전류 표면실장형 발광다이오드 램프 |

| 2008.10.21 | 서브 마운트 타입 발광 다이오드 패키지 및 이의 제조방법 |

| 2008.12.19 | 발광 다이오드 모듈과 그 제조방법 |

| 2009.01.14 | 측면 지향성을 갖는 표면실장형 발광다이오드 패키지 |

| 2009.11.12 | 수직 전극 구조의 소자(JP) |

| 2009.11.12 | 대전력 발광 다이오드 램프 광원 및 그 제조 방법(JP) |

| 2010.04.30 | 형광체를 포함한 백색 면광원장치 |

| 2010.06.24 | 고휘도 칩형 발광다이오드 패키지를 이용한 백라이트유니트 |

| 2010.09.30 | 대전력 광원 램프를 위한 효과적인 열방출 구조의 리드프레임, 전자 소자 및 그 제조 방법 |

| 2010.10.01 | 금속기판과 금속기판의 제조방법 및 그 기판을 이용한표면실장형 엘이디 패키지 |

| 2010.10.01 | 사이드 뷰 엘이디 램프용 금속기판과 사이드 뷰형 엘이디패키지 및 그 제조방법 |

| 2010.12.06 | 발광다이오드 패키지(디자인특허) |

| 2010.12.08 | 백라이트용 상향반사시트와 이를 이용한 백라이트 유닛 |

| 2010.12.17 | 작은 대전력 광원 램프를 위한 효과적인 열방출 구조의리드 프레임, 전자 소자 및 그 제조 방법 |

| 2011.05.16 | 발광 소자용 렌즈 |

| 2011.09.30 | 발광 다이오드 및 그 제조 방법 |

| 2011.10.19 | 발광 다이오드 제조 방법 및 이를 이용한 발광 다이오드 |

| 2011.12.05 | 압전형 RF 멤스 소자 및 그 제조방법 |

| 2011.12.14 | 트렌치 기판과 서브마이크로 렌즈를 구비한 발광다이오드 어레이 및 그 제조방법 |

| 2012.02.01 | SML형 발광 다이오드 램프용 소자 및 그 제조 방법(JP) |

| 2012.02.10 | 발광 다이오드 패키지(디자인특허) |

| 2012.02.23 | 표면 실장형 엘이디 패키지와 이를 이용한 백 라이트 유닛 |

| 2012.05.18 | 균일한 색분포를 가지는 백색 발광다이오드 |

| 2012.12.12 | 대전류 고효율의 표면 실장형 발광 다이오드 램프 및 그 제조 방법(JP) |

| 2013.09.10 | 정전류 보호칩 내장 발광다이오드 패키지 |

| 2014.01.09 | 회로와 칩을 통합한 엘이디 칩 어레이 |

| 2014.06.18 | 발광다이오드 패키지(디자인특허) |

| 2015.02.17 | 엘이디(LED) 램프(디자인특허) |

| 2015.02.17 | 엘이디(LED) 램프(디자인특허) |

| 2015.11.19 | 희토류 금속 산화물 입자를 포함하는 녹색 LED 패키지 |

| 2015.12.17 | 희토류 금속 산화물 입자를 포함하는 주도하는 캡슐로 싼 것(WO) |

| 2015.12.17 | 희토류 금속 산화물 입자를 포함하는 엘이디 패키지(WO) |

| 2015.12.17 | 희토류 금속 산화물 입자를 포함하는 주도하는 캡슐로 싼 것 |

| 2015.12.17 | 희토류 금속 산화물 입자를 포함하는 주도하는 캡슐로 싼 것(WO) |

| 2015.12.17 | 희토류 금속 산화물 입자를 포함하는 주도하는 캡슐로 싼 것(WO) |

| 2015.12.21 | 방수 및 방열 기능을 구비한 발광다이오드 조명 모듈 |

| 2015.12.21 | 광 편향성을 갖는 발광다이오드 |

| 2016.01.08 | 희토류 금속 산화물 입자를 포함하는 LED 봉지재 |

| 2016.01.08 | 희토류 금속 산화물 입자를 포함하는 청색 LED 패키지 |

| 2016.02.18 | 우수한 열 방출 특성을 갖는 희토류 금속 산화물 입자를 포함하는 엘이디 패키지(WO) |

| 2016.02.24 | 희토류 금속 산화물 입자를 포함하는 LED 봉지재 |

| 2016.02.24 | 희토류 금속 산화물 입자를 포함하는 LED 봉지재 |

| 2016.02.24 | 희토류 금속 산화물 입자를 포함하는 LED 봉지재 |

| 2016.02.29 | 방열 특성이 우수한 희토류 금속 산화물 입자를 포함하는 LED 패키지 |

| 2016.03.16 | 희토류 금속 산화물 입자를 포함하는 적색 LED 패키지 |

| 2016.04.28 | 희토류 금속 산화물 입자를 포함하는 렌즈리스 LED 패키지 |

| 2016.06.24 | 구조가 개선된 COB LED 패키지 |

| 2016.09.09 | 내장된 정전류 칩을 가지는 발광 다이오드 패키지 모듈(WO) |

| 2018.09.19 | 유연한 발광 다이오드 제조 방법 |

| 2018.09.19 | 파장 선택형 엘이디 패키지 및 이를 이용한 엘이디 패키지 어레이 |

| 2019.08.05 | 지향각 변경이 용이한 3차원 LED 조명기기 |

III. 재무에 관한 사항

1. 요약재무정보

※ 회사는 한국채택국제회계기준(K-IFRS)에 따라 재무정보를 작성하였습니다.

가. 연결기준

| (단위 : 원) |

| 구 분 | 제28기 (2020.12.31) |

제27기 (2019.12.31) |

제26기 (2018.12.31) |

|---|---|---|---|

| [유동자산] | 140,317,961,159 | 133,696,308,439 | 134,732,392,890 |

| ㆍ현금및현금성자산 | 43,947,506,765 | 37,847,044,449 | 49,685,436,504 |

| ㆍ매출채권 및 기타채권 | 35,874,206,977 | 38,541,910,712 | 32,772,873,375 |

| ㆍ기타유동금융자산 | 18,380,903,550 | 13,802,007,363 | 16,455,033,178 |

| ㆍ기타유동자산 | 5,037,684,812 | 4,435,604,072 | 7,020,231,371 |

| ㆍ재고자산 | 36,786,644,059 | 38,884,574,666 | 28,524,422,697 |

| ㆍ당기법인세자산 | 291,014,996 | 185,167,177 | 274,395,765 |

| [비유동자산] | 177,458,354,545 | 192,602,393,906 | 192,744,128,670 |

| ㆍ관계기업투자주식 | 30,562,619,173 | 33,479,196,075 | 40,964,994,511 |

| ㆍ기타비유동금융자산 | 10,955,188,695 | 15,846,281,930 | 13,010,086,698 |

| ㆍ기타비유동자산 | 1,233,536,734 | 1,288,684,539 | 3,930,668,364 |

| ㆍ유형자산 | 126,401,756,283 | 133,005,122,058 | 117,486,098,589 |

| ㆍ무형자산 | 8,123,219,984 | 7,831,765,866 | 15,705,109,241 |

| ㆍ이연법인세자산 | 182,033,676 | 1,151,343,438 | 1,647,171,267 |

| 자산총계 | 317,776,315,704 | 326,298,702,345 | 327,476,521,560 |

| [유동부채] | 143,813,938,832 | 146,316,074,782 | 137,701,776,858 |

| [비유동부채] | 40,610,420,540 | 37,634,840,126 | 51,207,604,625 |

| 부채총계 | 184,424,359,372 | 183,950,914,908 | 188,909,381,483 |

| [지배기업 소유주 귀속지분] | 113,651,636,528 | 119,993,958,684 | 96,539,624,089 |

| ㆍ자본금 | 13,157,438,000 | 12,648,880,500 | 9,808,007,000 |

| ㆍ기타불입자본 | 50,970,270,979 | 45,451,988,975 | 31,321,166,854 |

| ㆍ기타자본구성요소 | 4,072,014,505 | 8,304,669,315 | 7,029,385,351 |

| ㆍ이익잉여금(결손금) | 45,451,913,044 | 53,588,419,894 | 48,381,064,884 |

| [비지배지분] | 19,700,319,804 | 22,353,828,753 | 42,027,515,988 |

| 자본총계 | 133,351,956,332 | 142,347,787,437 | 138,567,140,077 |

| 구 분 | (2020.01.01~ 2020.12.31) |

(2019.01.01~ 2019.12.31) |

(2018.01.01~ 2018.12.31) |

| [매출액] | 498,389,909,623 | 438,868,161,605 | 361,689,143,135 |

| [영업이익] | (3,803,625,375) | 20,494,944,400 | 4,401,145,623 |

| [당기순이익] | (9,153,062,150) | 12,280,457,890 | (18,026,257,986) |

| ㆍ지배기업의 소유주지분 | (7,116,903,595) | 6,304,488,794 | (18,028,411,850) |

| ㆍ비지배지분 | (2,036,158,555) | 5,975,969,096 | 2,153,864 |

| [주당손익] | |||

| ㆍ기본주당이익 | (330) | 313 | (943) |

| ㆍ희석주당이익 | (330) | 313 | (943) |

| [연결에 포함된 회사의 수] | 13개사 | 8개사 | 10개사 |

나. 별도기준

| (단위 : 원) |

| 구 분 | 제28기 (2020.12.31) |

제27기 (2019.12.31) |

제26기 (2018.12.31) |

|---|---|---|---|

| [유동자산] | 61,323,599,605 | 42,218,105,613 | 4,092,178,423 |

| ㆍ현금및현금성자산 | 5,097,556,783 | 5,923,779,138 | 2,648,580,686 |

| ㆍ매출채권및기타채권 | 23,356,345,680 | 20,567,941,263 | 1,203,627,555 |

| ㆍ기타유동금융자산 | 12,692,085,747 | 7,908,800,425 | 11,033,399 |

| ㆍ기타유동자산 | 629,024,150 | 1,096,510,361 | 84,601,908 |

| ㆍ재고자산 | 6,231,517,621 | 6,571,299,959 | - |

| ㆍ당기법인세자산 | 152,037,156 | 149,774,467 | 144,334,875 |

| ㆍ매각예정자산 | 13,165,032,468 | - | - |

| [비유동자산] | 129,395,357,412 | 142,770,142,506 | 112,713,944,321 |

| ㆍ종속및관계기업투자주식 | 92,462,130,850 | 103,702,399,997 | 111,204,958,387 |

| ㆍ기타비유동금융자산 | 3,639,069,310 | 2,796,018,234 | 63,993,000 |

| ㆍ기타비유동자산 | - | - | 24,799,183 |

| ㆍ투자부동산 | 8,665,480,772 | 23,734,871,745 | 120,628,454 |

| ㆍ유형자산 | 22,347,295,743 | 2,634,054,572 | 1,299,565,297 |

| ㆍ무형자산 | 2,281,380,737 | 8,751,454,520 | - |

| ㆍ이연법인세자산 | - | 1,151,343,438 | - |

| 자산총계 | 190,718,957,017 | 184,988,248,119 | 116,806,122,744 |

| [유동부채] | 50,484,455,142 | 45,152,922,200 | 9,124,581,766 |

| [비유동부채] | 26,236,823,989 | 19,745,656,747 | 6,900,481,999 |

| 부채총계 | 76,721,279,131 | 64,898,578,947 | 16,025,063,765 |

| [자본금] | 13,157,438,000 | 12,648,880,500 | 9,808,007,000 |

| [기타불입자본] | 39,663,074,623 | 34,313,582,294 | 34,892,468,024 |

| [기타자본구성요소] | 4,888,660,125 | 8,748,229,722 | 4,213,084,634 |

| [이익잉여금] | 56,288,505,138 | 64,378,976,656 | 51,867,499,321 |

| 자본총계 | 113,997,677,886 | 120,089,669,172 | 100,781,058,979 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

지분법 | 지분법 | 지분법 |

| 구 분 | (2020.01.01~ 2020.12.31) |

(2019.01.01~ 2019.12.31) |

(2018.01.01~ 2018.12.31) |

| [수익(매출)] | 281,911,633,992 | 92,228,285,869 | 5,486,096,486 |

| [영업이익] | 1,497,792,614 | 78,332,831 | 261,435,139 |

| [당기순이익] | (7,070,868,263) | 15,531,598,797 | (18,028,411,850) |

| [주당손익] | |||

| ㆍ기본주당이익 | (328) | 771 | (944) |

| ㆍ희석주당이익 | (328) | 771 | (944) |

2. 연결재무제표

|

연결 재무상태표 |

|

제 28 기 2020.12.31 현재 |

|

제 27 기 2019.12.31 현재 |

|

제 26 기 2018.12.31 현재 |

|

(단위 : 원) |

|

제 28 기 |

제 27 기 |

제 26 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

140,317,961,159 |

133,696,308,439 |

134,732,392,890 |

|

현금및현금성자산 |

43,947,506,765 |

37,847,044,449 |

49,685,436,504 |

|

매출채권 및 기타유동채권 |

35,874,206,977 |

38,541,910,712 |

32,772,873,375 |

|

기타유동금융자산 |

18,380,903,550 |

13,802,007,363 |

16,455,033,178 |

|

기타유동자산 |

5,037,684,812 |

4,435,604,072 |

7,020,231,371 |

|

재고자산 |

36,786,644,059 |

38,884,574,666 |

28,524,422,697 |

|

당기법인세자산 |

291,014,996 |

185,167,177 |

274,395,765 |

|

비유동자산 |

177,458,354,545 |

192,602,393,906 |

192,744,128,670 |

|

관계기업에 대한 투자자산 |

30,562,619,173 |

33,479,196,075 |

40,964,994,511 |

|

기타비유동금융자산 |

10,955,188,695 |

15,846,281,930 |

13,010,086,698 |

|

기타비유동자산 |

1,233,536,734 |

1,288,684,539 |

3,930,668,364 |

|

유형자산 |

126,401,756,283 |

133,005,122,058 |

117,486,098,589 |

|

영업권 이외의 무형자산 |

8,123,219,984 |

7,831,765,866 |

15,705,109,241 |

|

이연법인세자산 |

182,033,676 |

1,151,343,438 |

1,647,171,267 |

|

자산총계 |

317,776,315,704 |

326,298,702,345 |

327,476,521,560 |

|

부채 |

|||

|

유동부채 |

143,813,938,832 |

146,316,074,782 |

137,701,776,858 |

|

매입채무 및 기타유동채무 |

37,780,180,705 |

62,459,692,892 |

29,285,036,610 |

|

단기차입금 |

76,555,665,278 |

58,904,315,194 |

68,982,882,686 |

|

유동성장기차입금 |

18,282,012,392 |

16,109,150,713 |

11,662,792,264 |

|

유동성전환사채 |

915,876,853 |

22,206,395,070 |

|

|

유동성교환사채 |

|||

|

기타유동금융부채 |

2,302,369,780 |

968,323,978 |

|

|

기타유동부채 |

8,075,077,532 |

5,284,300,456 |

4,042,739,667 |

|

유동충당부채 |

697,056,252 |

636,110,918 |

959,477,822 |

|

당기법인세부채 |

121,576,893 |

1,038,303,778 |

562,452,739 |

|

비유동부채 |

40,610,420,540 |

37,634,840,126 |

51,207,604,625 |

|

장기차입금 |

23,445,694,029 |

28,527,208,759 |

41,924,424,904 |

|

교환사채 |

9,178,762,272 |

||

|

장기매입채무 및 기타비유동채무 |

167,330,000 |

||

|

퇴직급여부채 |

4,348,818,829 |

6,100,550,915 |

7,573,906,220 |

|

기타비유동금융부채 |

2,644,846,951 |

1,694,842,548 |

74,569,268 |

|

비유동충당부채 |

216,543,031 |

216,180,665 |

253,666,656 |

|

이연법인세부채 |

775,755,428 |

928,727,239 |

1,381,037,577 |

|

부채총계 |

184,424,359,372 |

183,950,914,908 |

188,909,381,483 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

113,651,636,528 |

119,993,958,684 |

96,539,624,089 |

|

자본금 |

13,157,438,000 |

12,648,880,500 |

9,808,007,000 |

|

기타불입자본 |

50,970,270,979 |

45,451,988,975 |

31,321,166,854 |

|

기타포괄손익누계액 |

4,072,014,505 |

8,304,669,315 |

7,029,385,351 |

|

이익잉여금(결손금) |

45,451,913,044 |

53,588,419,894 |

48,381,064,884 |

|

비지배지분 |

19,700,319,804 |

22,353,828,753 |

42,027,515,988 |

|

자본총계 |

133,351,956,332 |

142,347,787,437 |

138,567,140,077 |

|

자본과부채총계 |

317,776,315,704 |

326,298,702,345 |

327,476,521,560 |

|

연결 포괄손익계산서 |

|

제 28 기 2020.01.01 부터 2020.12.31 까지 |

|

제 27 기 2019.01.01 부터 2019.12.31 까지 |

|

제 26 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 28 기 |

제 27 기 |

제 26 기 |

|

|---|---|---|---|

|

수익(매출액) |

498,389,909,623 |

438,868,161,605 |

361,689,143,135 |

|

매출원가 |

457,060,373,932 |

379,128,226,329 |

309,465,277,128 |

|

매출총이익 |

41,329,535,691 |

59,739,935,276 |

52,223,866,007 |

|

판매비와관리비 |

45,133,161,066 |

39,244,990,876 |

47,822,720,384 |

|

영업이익(손실) |

(3,803,625,375) |

20,494,944,400 |

4,401,145,623 |

|

관계기업투자주식이익(손실) |

61,107,276 |

1,045,492,286 |

(2,021,100,082) |

|

기타이익 |

9,682,560,520 |

11,854,128,646 |

11,845,997,425 |

|

기타손실 |

11,165,448,003 |

11,903,229,146 |

26,912,606,331 |

|

금융수익 |

4,823,730,796 |

4,756,922,872 |

3,557,857,906 |

|

금융원가 |

7,847,389,536 |

7,512,574,701 |

7,036,194,490 |

|

법인세비용차감전순이익(손실) |

(8,249,064,322) |

18,735,684,357 |

(16,164,899,949) |

|

법인세비용 |

(903,997,828) |

2,002,003,290 |

1,434,910,678 |

|

당기순이익(손실) |

(9,153,062,150) |

12,280,457,890 |

(18,026,257,986) |

|

기타포괄손익 |

(4,688,075,703) |

661,059,653 |

1,292,170,074 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

654,555,765 |

(1,132,247,117) |

(404,265,452) |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

609,247,763 |

(1,149,354,378) |

(526,284,123) |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

45,308,002 |

17,107,261 |

122,018,671 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(5,342,631,468) |

1,793,306,770 |

1,696,435,526 |

|

해외사업장환산외환차이(세후기타포괄손익) |

(5,103,896,405) |

998,206,268 |

952,751,614 |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

(238,735,063) |

795,100,502 |

743,683,912 |

|

총포괄손익 |

(13,841,137,853) |

12,941,517,543 |

(16,734,087,912) |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(7,116,903,595) |

6,304,488,794 |

(18,028,411,850) |

|

비지배지분에 귀속되는 당기순이익(손실) |

(2,036,158,555) |

5,975,969,096 |

2,153,864 |

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(10,695,002,640) |

6,482,638,974 |

(16,925,200,336) |

|

총 포괄손익, 비지배지분 |

(3,146,135,213) |

6,458,878,569 |

191,112,424 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

(330) |

316 |

(943) |

|

연결 자본변동표 |

|

제 28 기 2020.01.01 부터 2020.12.31 까지 |

|

제 27 기 2019.01.01 부터 2019.12.31 까지 |

|

제 26 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

기타불입자본 |

이익잉여금 |

기타포괄손익누계액 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2018.01.01 (기초자본) |

9,420,620,000 |

127,222,174,340 |

(33,191,522,303) |

5,527,172,874 |

108,978,444,911 |

41,836,403,564 |

150,814,848,475 |

|

회계정책변경에 따른 증가(감소) |

(17,251,063) |

17,251,063 |

|||||

|

당기순이익(손실) |

(18,028,411,850) |

(18,028,411,850) |

2,153,864 |

(18,026,257,986) |

|||

|

기타포괄손익 |

(381,749,900) |

1,484,961,414 |

1,103,211,514 |

188,958,560 |

1,292,170,074 |

||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소)/비지배지분의 변동 |

|||||||

|

종속기업 취득 및 처분 |

|||||||

|

교환사채 발행 |

|||||||

|

복합금융상품 상환 |

|||||||

|

복합금융상품 전환 |

387,387,000 |

4,098,992,514 |

4,486,379,514 |

4,486,379,514 |

|||

|

결손보전 |

(100,000,000,000) |

100,000,000,000 |

|||||

|

사업결합 |

|||||||

|

주식매입선택권 |

|||||||

|

현금배당 |

|||||||

|

주식배당 |

|||||||

|

자기주식 거래로 인한 증감 |

|||||||

|

2018.12.31 (기말자본) |

9,808,007,000 |

31,321,166,854 |

48,381,064,884 |

7,029,385,351 |

96,539,624,089 |

42,027,515,988 |

138,567,140,077 |

|

2019.01.01 (기초자본) |

9,808,007,000 |

31,321,166,854 |

48,381,064,884 |

7,029,385,351 |

96,539,624,089 |

42,027,515,988 |

138,567,140,077 |

|

회계정책변경에 따른 증가(감소) |

|||||||

|

당기순이익(손실) |

6,304,488,794 |

6,304,488,794 |

5,975,969,096 |

12,280,457,890 |

|||

|

기타포괄손익 |

(1,097,133,784) |

1,275,283,964 |

178,150,180 |

482,909,473 |

661,059,653 |

||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소)/비지배지분의 변동 |

(423,108,851) |

(423,108,851) |

1,420,534,941 |

997,426,090 |

|||

|

종속기업 취득 및 처분 |

7,781,640,837 |

7,781,640,837 |

(21,446,327,069) |

(13,664,686,232) |

|||

|

교환사채 발행 |

|||||||

|

복합금융상품 상환 |

(555,560,000) |

(555,560,000) |

(555,560,000) |

||||

|

복합금융상품 전환 |

268,647,500 |

1,777,759,384 |

2,046,406,884 |

2,046,406,884 |

|||

|

결손보전 |

|||||||

|

사업결합 |

2,572,226,000 |

3,510,654,098 |

6,082,880,098 |

(6,106,773,676) |

(23,893,578) |

||

|

주식매입선택권 |

2,039,436,653 |

2,039,436,653 |

2,039,436,653 |

||||

|

현금배당 |

|||||||

|

주식배당 |

|||||||

|

자기주식 거래로 인한 증감 |

|||||||

|

2019.12.31 (기말자본) |

12,648,880,500 |

45,451,988,975 |

53,588,419,894 |

8,304,669,315 |

119,993,958,684 |

22,353,828,753 |

142,347,787,437 |

|

2020.01.01 (기초자본) |

12,648,880,500 |

45,451,988,975 |

53,588,419,894 |

8,304,669,315 |

119,993,958,684 |

22,353,828,753 |

142,347,787,437 |

|

회계정책변경에 따른 증가(감소) |

|||||||

|

당기순이익(손실) |

(7,116,903,595) |

(7,116,903,595) |

(2,036,158,555) |

(9,153,062,150) |

|||

|

기타포괄손익 |

654,555,765 |

(4,232,654,810) |

(3,578,099,045) |

(1,109,976,658) |

(4,688,075,703) |

||

|