|

|

대표이사서명_삼양사5_투자설명서 |

투 자 설 명 서

2022년 02월 22일 |

|

| 주식회사 삼양사 | |

| (주)삼양사 제5-1회 무기명식 이권부 무보증사채 (주)삼양사 제5-2회 무기명식 이권부 무보증사채 |

|

| 제5-1회 금 일천이백억원정 (\120,000,000,000) 제5-2회 금 육백억원정 (\60,000,000,000) |

|

| 1. 증권신고의 효력발생일 : |

2022년 02월 22일 |

| 2. 모집가액 : |

제5-1회 금 일천이백억원정 (\120,000,000,000) 제5-2회 금 육백억원정 (\60,000,000,000) |

| 3. 청약기간 : |

2022년 02월 22일 |

| 4. 납입기일 : |

2022년 02월 22일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)삼양사 → 서울특별시 종로구 종로 33길 31 KB증권(주) → 서울특별시 영등포구 여의나루로 50 미래에셋증권(주) → 서울특별시 중구 을지로5길 26 |

|

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| KB증권(주) 미래에셋증권(주) |

【 대표이사 등의 확인 】

|

|

대표이사서명_삼양사5_투자설명서 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 투자설명서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

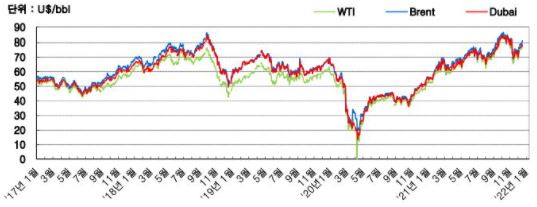

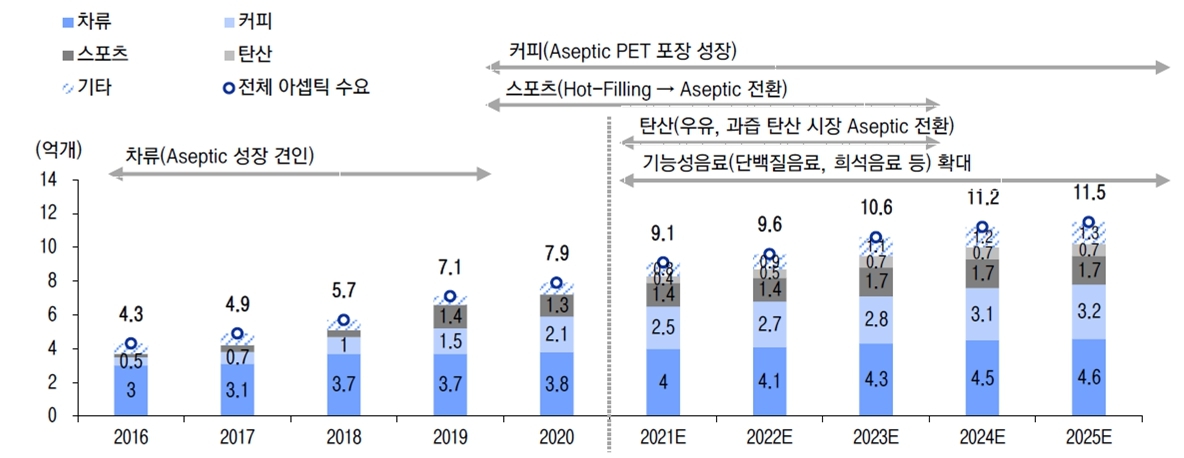

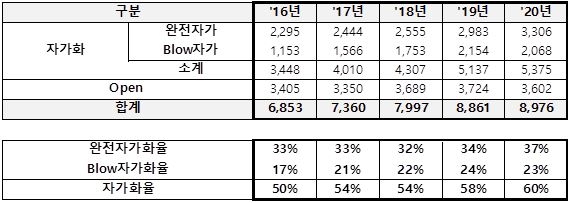

| 사업위험 | ■ 식품 부문 (1-1) 식품 산업의 성장성 정체 위험 당사가 영위하고 있는 식품사업은 인간이 삶을 영위해 나가는 데 있어 가장 기초적인 요소인 식품을 공급한다는 측면에서 소비자들의 실생활과 밀접하게 관련되어 있으며, 이에 따라 국민소득수준 및 인구통계적 특성 변화 등에 따라 산업 전반의 성장성이 영향을 받습니다. 2020년 발생된 코로나19 사태로 인하여 글로벌 경기 침체가 진행되었으며 그에 따라, 증권신고서 제출일 현재까지도 소비 심리 위축이 지속되고 있습니다. 또한, 신생아 수 감소, 노령인구 증가 등의 인구구조 변화에 따라 내수 위주인 식품 산업의 성장이 정체된 흐름을 보이고 있습니다. 식품 산업은 생활 필수 요소로서 타 산업 대비 안정적인 특징을 가지고 있으나, 코로나19 장기화로 인한 대내외 경기 침체 및 이에 따른 소비 심리 둔화, 인간 구조의 변화(출산율 저하, 고령화) 등 사회 구조적인 요소로 인해 향후 산업의 성장 정체가 지속될수 있습니다. 따라서 투자자 여러분들께서는 이 점 유의하시기 바랍니다. (1-2) 시장 내 경쟁심화 위험 식품산업은 제품의 차별화가 어려워 신규회사의 시장 진입이 활발한 편으로 시장 구도의 안정성이 높지 않고 경쟁 강도가 높은 편입니다. 위생적인 생산설비, 전국적인 유통망 및 소비자에 대한 브랜드 인지도 등이 식품사업 내에서의 중요한 경쟁 요소로 작용하고 있으며, 당사가 속한 제당, 전분당, 제분, 유지 산업 등은 이러한 경쟁 요소에서의 우위를 가지는 일부 업체들이 과점 체제를 형성하고 있습니다. 당사의 경우 설탕, 전분당, 밀가루 부문에서 2021년 3분기 각각 32%, 28%, 10%로 견조한 시장점유율을 지속적으로 유지하고 있어 식품 사업에서 당사의 시장 지위가 단기간에 크게 변동될 가능성은 높지 않을 것으로 보입니다. 다만 국내 제당, 전분당, 제분, 유지 산업의 성장 정체 양상과 과점 업체들 간 경쟁 및 외부 요인들의 변동 등에 의해 향후 당사의 사업 환경이 악화될 우려가 있습니다. (1-3) 원재료 및 환율 관련 위험 당사는 원재료를 해외에서 수입하고 있으므로, 원재료의 가격, 수입환율 및 운임가격은 당사의 수익성에 영향을 미칩니다. 2020년 대비 2021년 3분기 현재 당사의 원당, 원맥, 옥수수의 도입평균가격은 전년 대비 큰 폭으로 상승하는 추이를 보이고 있으며, 향후에도 코로나19 사태의 불확실성으로 인하여 주요 수출국인 미국과 우크라이나, 남미의 생산량 추정치 감소와 중국의 수요 강화, 미·중 무역전쟁 등으로 인한 외부환경적 요인들로 인하여 특히 주요 원재료인 옥수수 가격 등 국제 곡물 가격폭이 확대될 가능성이 있습니다. 한편, 2022년 들어 미 연준에서 조기긴축 가능성을 언급하면서 원달러 환율은 1,200원을 돌파하는 모습을 보였으며, 향후에도 미 연준의 통화정책, 코로나19 불확실성 등에 따라 환율의 변동성이 커질 수 있습니다. 벌크선운임 지수인 BDI 지수는 2021년말부터 중국 정부의 규제와 헝다 사태로 건설 경기가 얼어붙으면서 중국의 철광석 수입과 철강 생산량이 줄어듦에 따라 지속 하락하는 추세를 보이고 있습니다. 향후 오미크론 변이 확산과 에너지 가격 급등락에 따라 BDI지수가 향후에도 급등락할 가능성이 있습니다.국제곡물가격, 환율, 해상운임이 상승할 경우 당사 수익성에 부정적인 영향을 줄 수 있으므로 투자자 여러분께서는 이점 유의하시기 바랍니다. (1-4) 식품위생 관련 위험 국민 소득 및 생활 수준의 전반적인 향상으로 식품 위생 및 안전에 대한 관심이 고조되고 있으며, 이에 따른 투자 및 원가부담 증가는 식품 관련 사업을 영위하는 당사의 수익성에 영향을 미칠 수 있습니다. 또한, 매입 및 유통공정에서 발생할 수 있는 이물질 등과 같은 위생안전 문제는 예측 불가능한 위험요소로서, 위생관련 투자 및 관리가 적절히 이루어지지 않을 경우 고객이탈, 대외신인도 하락, 소비자 피해보상 등 당사의 영업활동에 막대한 지장을 초래하여 수익성이 악화될 수 있습니다. 한편, 당사는 2016년과 2017년 한 차례씩 식품위생법 위반으로 시정명령을 받았으며, 즉시 시정조치하였습니다. 향후 중대한 식품위생법 위반으로 제재를 받을 경우 불매운동, 소송, 평판 악화 등으로 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. ■ 화학 부문 (1-5) 엔지니어링 플라스틱 부문 관련 위험 당사가 영위하는 화학부문의 주요 제품인 엔지니어링 플라스틱은 일반 범용 플라스틱에 비해 투명성, 내열성 및 기계적 특성이 우수해 전기, 전자, 자동차, 의료, 보안, 기계부품 등의 소재 뿐 아니라 광학용에도 널리 사용되고 있는 고기능 최첨단 소재입니다. 엔지니어링 플라스틱은 주요 수요처가 전기전자 및 자동차 산업인 관계로, 산업 기준으로 보았을 때는 자동차, 전기전자 등의 전방 산업의 수요가 확대될 때 동반 성장하는 특징이 있습니다. 따라서 해당 전방 산업이 악화될 시 당사 엔지니어링 플라스틱 부문의 사업성도 악화될 수 있으니 투자자 여러분들께서는 이 점 유의하시기 바랍니다. (1-6) 국제유가 변동 위험 산업적으로 화학부문은 증설에 따른 공급증가와 글로벌 경기의 등락 반복 등으로 인해 국제적인 수급환경이 불안정한 가운데, 기초 원재료인 석유의 가격과 환율 등의 영향을 받으며 수익성이 민감하게 변동하고 있습니다. 당사의 화학 사업 부문은 페놀, PX(Para Xylene), PBT 등 석유화학제품을 주요 원료로 하고 있기 때문에 수익성이 국제유가와 연동하는 특성이 있습니다. 국제 원유 가격은 국제 수급 여건, 원유 생산국들의 에너지 정책, 달러화의 움직임 등 여러 변수들에 의해 변동하므로, 향후 국제원유 가격의 방향성에 대해서는 불확실성이 존재합니다. 국제유가가 상승할 경우, 당사 화학 부문의 원재료 가격이 상승하여 원가 부담이 증가할 수 있는 점 투자자 여러분께서는 유의하시기 바랍니다. (1-7) PET용기 및 OEM 사업의 전방사업 관련 위험 당사의 주요 종속회사인 (주)삼양패키징의 주요 사업은 음료를 담기 위한 PET용기 제조와 음료제조업체의 요청에 따라 아셉틱 충전시스템을 활용하여 PET용기 내 음료를 충전해주는 OEM사업입니다. 전방산업인 음료시장은 계절에 따라 수익의 변동성이크며, 인구 증가 둔화 및 고령화로 인해 성장이 정체되어 있습니다. 한편, 아셉틱 OEM 음료충전 사업 부문은 음료제조업체의 제품을 생산하여 납품하는 것입니다. 따라서 납품하는 업체의 개별적인 리스크가 존재하며, 주요 납품업체의 실적이 저조할 경우(주)삼양패키징의 사업에 부정적인 영향을 미칠 수 있습니다. 전방산업의 성장성이 둔화되고, 납품업체의 리스크가 현실화될 경우 (주)삼양패키징 뿐만 아니라, 연결재무제표로 인식하는 당사의 수익성과 성장성에도 부정적인 영향을 미치게 되므로 투자자분들께서는 이점 유의해 주시기 바랍니다. (1-8) PET제조의 경쟁 관련 위험 당사의 주요 종속회사인 ㈜삼양패키징이 영위하는 음료 PET 패키징 시장은 경쟁시장과 비경쟁시장으로 구분할 수 있습니다. 경쟁시장은 (주)삼양패키징을 비롯하여 음료 PET용기를 제조하는 업체들이 음료 제조업체의 수요에 따라 PET용기를 생산하여 납품하는 시장을 의미합니다. ㈜삼양패키징은 음료 PET 용기 제조 및 아셉틱 OEM 충전 시장에서 선도적 지위를 확보하고 있으나, 향후 PET용기 시장의 확대에 따라 신규 업체의 진입 및 경쟁업체들의 노력 등에 따른 경쟁심화로 인해 ㈜삼양패키징의 향후 수익에 부정적인 영향을 미칠 가능성이 있습니다. 한편 비경쟁시장은 음료제조업체들이 자체생산 시설을 바탕으로 음료 PET용기 제조부터 음료충전까지 자가화한 시장입니다. 2020년 기준 PET용기산업에서의 비경쟁 시장이 차지하는 비중은 60%로 2019년 58% 대비 2%p. 증가하였으며, 향후 음료제조업체들이 PET용기 제조 등을 자가화하여 비경쟁시장에 참여할 경우 ㈜삼양패키징이 속해 있는 경쟁시장이 축소될 위험성이 존재합니다. 이와 같은 상황이 가속화될 경우 당사의 매출 및 수익성에 부정적 요인으로 작용할 수 있으므로 투자자께서는 유의하시기 바랍니다. |

| 회사위험 | (2-1) 매출 및 수익성 변동 위험 당사의 주된 사업인 제당산업은 장치산업이며 저성장산업으로 상대적으로 과거 낮은 영업이익률에 따라 평균적인 수익성은 높지 않은 편이었습니다. 하지만 외형성장 및 수익성 개선을 위해 2015년 PET병 제조 시장 점유율 1위를 기록하던 아셉시스 글로벌을 인수하였고 2016년 1월 설탕의 대체재인 전분당을 생산하는 삼양제넥스를 합병하였으며, 2017년에는 생활용품 원재료 제조사인(주)케이씨아이의 지분을 인수하는 등 사업다각화에 성공하였습니다. 당사는 2021년 3분기에는 연결기준 매출이 1조 7,580억원을 기록하여 전년 동기대비 14.9% 증가하였으며, 영업이익은 약 964억원으로 전년동기 1,024억원 대비 5.83% 하락하였습니다. 원료 가격의 상승으로 인하여 판매가격 역시 인상되어 매출액은 증가하였으나, 원료 가격 및 물류비, 환율 상승의 영향으로 영업이익은 감소하였습니다. 향후 인수부문의 수익성이 악화되거나 인수회사의 시너지 효과가 예상치 못한 상황으로 감소할 경우 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 또한 2020년 하반기 이후 상승기조를 보이고 있는 식품부문 내 원재료 가격 상승 추이가 당사 식품 부문 실적에 미치는 영향에 대한 모니터링이 필요하며, 화학부문 역시 원재료 수급.전방산업업황 등에 따른 영업수익성의 변동가능성이 내재해 있는 상황입니다. 투자자께서는 이 점 종합적으로 고려하시어 투자의사결정에 임하시기 바랍니다. (2-2) 재무 안정성 위험 당사의 2021년 3분기말 연결기준 부채총계는 1조 3,891억원으로 부채비율은 95.3%을 기록하여 2020년(90.4%) 대비 4.9%p. 증가하였으며, 2021년 3분기말 연결기준 총 차입금은 9,577억원으로 2020년말 8,225억원 대비 약 1,352억원 증가하였습니다. 그러나 이는 원재료 수입을 위한 단기차입금 증가 등에 기인한 것으로서 일시적인 요인에 의한 것으로 판단됩니다. 당사의 2021년 3분기말 연결 기준 1년 이내 상환해야할 차입금은 4,573억원으로(단기차입금, 유동성사채 및 유동성장기차입금 합산) 전체 차입금의 47.7%이고, 45.9%의 차입금의 만기가 1년 초과 ~ 5년 이내로 분포하고 있으며, 차입금의 만기가 5년 초과하는 비중은 6.4%를 기록하고 있습니다. 단기차입금이 전체 차입금에서 차지하는 비중이 47.7%로 다소 높아 단기적인 자금부담이 존재하지만, 2021년 9월말 기준 당사 보유 상장지분(3,229 억원),유형자산(토지/건물/구축물/기계장치 장부가액 합계 1조 205억) 및 투자부동산의 담보제공여력, 현금성자산의 규모 등을 종합적으로 감안시 당사는 이와 같은 자금소요에 안정적으로 대응할 수 있을 것으로 판단됩니다.그러나 향후 당사의 수익성이 저하되는 등 영업활동이 악화되거나 신규 투자등이 발생할 경우, 부채 및 차입금이 증가하여 재무 안정성이 악화될 수 있으니 투자자 여러분께서는 이 점 유의하시기 바랍니다. (2-3) 운전자본 관리 위험 당사가 영위하고 있는 사업 특성 상 운전자본 관리는 중요한 요인으로, 특히 당사의 주요사업 중의 하나인 식품 사업의 경우 과다 재고 보유 시 보유 비용 발생 및 유통기한경과 시 폐기 및 이에 따른 손실 발생 등을 고려할 때 재고자산 관리의 어려움을 겪을 수 있습니다. 당사의 매출채권회전율은 2019년 8.80회, 2020년 8.87회, 2021년 3분기 8.90회를 기록하며 증가하고 있으나, 재고자산회전율은 2019년 7.39회로 2020년 7.30회, 2021년 3분기 6.95회를 기록하며 감소하는 추이입니다. 당사는 대손충당금설정율과 평가손실충당금 비율은 높지 않은 것으로 판단되나, 재고자산 회전율이 낮아지고 있어 향후에도 운전자본 관리 지표의 추이의 모니터링이 필요합니다. 또한 향후에도 매출채권 규모 확대에 따른 대손 발생 및 회수기간 장기화, 재고자산보유시 보유 비용 발생 및 평가 및 감모손실 인식 가능성 등 운전자본 관련 손실이 확대되는 경우 당사 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다. (2-4) 특수관계자에 대한 채무보증 및 자금보충약정 위험 당사가 특수관계자에 제공하고 있는 채무보증 및 자금보충약정 등은 향후 당사의 경영실적에 부정적인 영향을 미칠 수 있습니다. 당사는 증권신고서 제출일 전일 현재 종속회사및 계열회사에 총 1,367억원(2022년 2월 9일 매매기준율 적용)의 채무보증 및 자금보충약정을 제공하고 있으며, 이는 2021년 3분기말 별도 기준 당사 총자산의 약 6.1% 수준(연결 기준 당사 총자산의 약 4.8% 수준)입니다. 당사가 채무보증 및 자금보충약정을 제공하고 있는 특수관계자(종속회사 및 계열회사)가 경영상 어려움 등으로 차입금을 상환하지 못할 경우, 당사는 상기 채무보증 및 자금보충약정 금액을 한도로 채무를 대신 상환해야 하는 재무적 부담이 발생할 수 있습니다. (2-5) 사업결합 등과 관련한 위험 당사는 2011년 분할 전 (주)삼양사의 투자/무역/의약사업을 제외한 제조사업부문 일체를 영위하는 분할신설법인으로 설립된 이후 기존 사업에 사업 역량을 집중하였습니다. 2013년부터 삼양이엠에스, 삼양웰푸드, 삼양밀맥스, 삼양제넥스 합병과 삼양패키징 분할 등의 사업결합을 하였으며, 2016년에는 (주)삼양홀딩스로부터 무역 사업을 양수하고, 산업자재사업은 (주)휴비스로 영업양도하였습니다. 2017년에는 케이씨아이(주)의 주식을 취득하여 종속기업으로 하는 등 사업결합을 지속해오고 있습니다. 사업결합으로 인하여 당사가 기대한 시너지효과가 발현되지 않을 경우, 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 한편, 당사는 2021년 3분기말 연결기준 영업권으로 1,986억원을 인식하고 있으며, 이는 2021년 3분기말 연결기준 총자산인 2조 8,464억원의 7%에 해당합니다. 향후 영업권과 관련된 사업의 수익성이 악화될 경우 당사가 인식한 영업권에 손상 인식이 필요할 수 있으며, 이는 당사의 손익에 부정적인 영향을 미칠 수 있습니다. 또한, 향후에도 지배구조 개선 및 사업영역 다각화 등을 목적으로 추가 사업결합이 있을 수 있으며 이는 당사의 재무부담으로 작용할 수 있는 점 유의하여 주시기 바랍니다. (2-6) 특수관계자 거래 위험 당사는 2021년 3분기말 별도 기준 (주)삼양홀딩스를 지배기업으로 하여 5개의 종속기업, 1개의 공동기업, 2개의 관계기업, 13개의 기타 특수관계자가 있습니다. 당사의 특수관계자 관련 매출 의존도는 5.2%로 높지 않은 수준이나, 특수관계자 관련 상품 및 원재료 매입 의존도는 34% 수준으로 매출에 비해 의존도가 높은 편입니다. 이에 따라 특수관계 기업들의 경영 여건 악화로 인해 당사의 상품 및 원재료 매입 여건이 악화될 가능성을 배제할 수 없다는 점을 투자자 여러분께서는 참고하시기 바랍니다. (2-7) 우발부채 관련 위험 증권신고서 제출기준일 현재 당사는 연결 기준 피고로 계류중인 사건이 2건(소송가액 446백만원)이 있습니다. 또한, 2021년 3분기말 연결기준 약 1,210억원의 채무에 대하여 2,316억원의 자산이 담보로 설정되어 있습니다. 해당 소송사건, 담보제공 및 기타 우발채무 등은 현재 시점에서 당사에 미칠 영향을 정확히 알 수 없으나,향후 해당 우발채무가 현실화 될 경우 당사는 재무적으로 부정적인 영향을 받을 수 있습니다. 투자자 여러분들께서는 이 점 유의하시기 바랍니다. (2-8) 2021년 실적 공시에 관한 사항 2022년 02월 08일 당사는 매출액또는손익구조30% 이상 변경 관련 내용을 금융감독원 전자공시시스템(http://dart.fss.or.kr) 상에 공시하였습니다. 당사의 2021년 매출액은 2조 3,844억원으로 전기 2조 518억원 대비 16.2% 증가하였습니다. 영업이익은 826억원으로 전기 1,116억원 대비 26.0% 감소하였으며, 당기순이익은 560억원으로 전기 770억원 대비 27.2% 감소하였습니다. 해당 실적은 확정치가 아닌 잠정치이므로 변동될 수 있음을 투자자께서는 유의하시기 바랍니다. 또한, 금번 증권신고서의 「제2부 발행인에 관한 사항- Ⅲ. 재무에 관한 사항」은 2021년 3분기 기준으로 작성되어 있으며, 2021년 온기 실적의 확정된 수치와 자세한 내용은 추후 금융감독원 전자공시시스템(http://dart.fss.or.kr)에 공시 예정인 당행의 사업보고서(2021.12)를 참고해주시기 바랍니다. |

| 기타 투자위험 | (3-1) 환금성 제약 위험 금번 발행되는 제5-1회 및 제5-2회 무보증사채는 채권상장요건을 충족하여 환금성위험은 낮을 것으로 판단되나, 매매가 원활하게 이루어지지 않거나, 평가손실을 입을 경우에는 환금성이 제약될 수 있습니다. (3-2) 사채관리 및 기한의 이익상실에 관한 사항 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. (3-3) 증권신고서에 관한 사항 본 증권신고서상의 공모일정은 확정된 것이 아니며, 증권신고서의 기재사항은 금융감독원 공시심사과정에서 정정사유가 발생할 경우 변경될 수 있음을 유의하시고, 최종 증권신고서 및 투자설명서 내용을 참고하시기 바랍니다. (3-4) 기재된 투자위험요소 외 기타 고려사항 당사는 상기에 기술된 투자위험요소 외에도 전반적으로 불안정한 경제 상황 등에 의하여 직접적 또는 간접적으로 영향을 받을 수 있습니다. 당사의 재무제표는 당사의 재무상태에 영향을 미칠 수 있는 경제상황에 대한 경영자의 현재까지의 평가를 반영하고 있으나 그 실제결과는 현재 시점에서의 평가와는 상당히 다를 수 있는 만큼, 투자자 여러분께서는 이 점 유의하여 투자에 임하시기 바랍니다. (3-5) 신용등급에 관한 사항 본 사채는 NICE신용평가(주) 및 한국기업평가(주)로부터 AA-등급을 받았습니다. 다만 현재의 신용등급이 본 사채의 만기시까지 동일하게 유지되는 것을 보장하지는 않으며 향후 당사가 속한 산업환경 또는 당사의 재무구조가 악화될 경우 당사의 신용등급이 하향 조정될 가능성이 존재합니다. 투자자 여러분께서는 신용등급의 정의 및 본 공시서류에 첨부되는 신용평가서를 통해 각 신용평가사에서 기재한 위험요인을 반드시 확인하신 후 투자해 주시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 5-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

120,000,000,000 | 모집(매출)총액 | 120,000,000,000 |

| 발행가액 | 120,000,000,000 |

이자율 | 3.258 |

| 발행수익률 | 3.258 | 상환기일 | 2027년 02월 22일 |

| 원리금 지급대행기관 |

(주)신한은행 현대계동대기업금융센터 |

(사채)관리회사 | 한국예탁결제원 |

| 신용등급 (신용평가기관) |

AA- / AA- (NICE신용평가, 한국기업평가) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 케이비증권 | - | 5,000,000 | 50,000,000,000 |

인수수수료 0.19% |

총액인수 |

| 대표 | 미래에셋증권 | - | 5,000,000 | 50,000,000,000 |

인수수수료 0.19% |

총액인수 |

| 인수 | 삼성증권 | - | 2,000,000 | 20,000,000,000 |

인수수수료 0.19% |

총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 02월 22일 | 2022년 02월 22일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 100,000,000,000 |

| 운영자금 | 20,000,000,000 |

| 발행제비용 | 393,020,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채 발행을 위해 2022년 1월 24일 KB증권(주), 미래에셋증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채의 상장신청예정일은 2022년 2월 17일이며, 상장예정일은 2022년 2월 22일임. |

||

| 회차 : | 5-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

60,000,000,000 | 모집(매출)총액 | 60,000,000,000 |

| 발행가액 | 60,000,000,000 | 이자율 | 3.533 |

| 발행수익률 | 3.533 | 상환기일 | 2029년 02월 22일 |

| 원리금 지급대행기관 |

(주)신한은행 현대계동대기업금융센터 |

(사채)관리회사 | 한국예탁결제원 |

| 신용등급 (신용평가기관) |

AA- / AA- (NICE신용평가, 한국기업평가) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 케이비증권 | - | 3,000,000 | 30,000,000,000 |

인수수수료 0.19% |

총액인수 |

| 대표 | 미래에셋증권 | - | 3,000,000 | 30,000,000,000 |

인수수수료 0.19% |

총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 02월 22일 | 2022년 02월 22일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 40,000,000,000 |

| 운영자금 | 20,000,000,000 |

| 발행제비용 | 188,920,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채 발행을 위해 2022년 1월 24일 KB증권(주), 미래에셋증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채의 상장신청예정일은 2022년 2월 17일이며, 상장예정일은 2022년 2월 22일임. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : 5-1] | (단위 : 원) |

| 항 목 | 내 용 | ||||||||||||||||||||

| 사 채 종 목 | 무보증사채 | ||||||||||||||||||||

| 구 분 | 무기명식 이권부 무보증사채 | ||||||||||||||||||||

| 전 자 등 록 총 액 | 120,000,000,000 | ||||||||||||||||||||

| 할 인 율(%) | - | ||||||||||||||||||||

| 발행수익율(%) | 3.258 | ||||||||||||||||||||

| 모집 또는 매출가액 | 전자등록금액의 100% | ||||||||||||||||||||

| 모집 또는 매출총액 | 120,000,000,000 | ||||||||||||||||||||

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | ||||||||||||||||||||

| 이자율 | 연리이자율(%) | 3.258 | |||||||||||||||||||

| 변동금리부 사채이자율 | - | ||||||||||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일이 아닌경우 그 다음 영업일에 이자를 지급하되, 이자지급기일부터 그 다음 영업일까지의 이자는 계산하지 아니한다. 각 지급기일(원금상환기일 또는 이자지급기일을 말하며, 원금상환기일 또는 이자지급기일이 영업일이 아닌 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|||||||||||||||||||

| 이자지급 기한 |

|

||||||||||||||||||||

| 신용평가 등급 | 평가회사명 | NICE신용평가(주) / 한국기업평가(주) | |||||||||||||||||||

| 평가일자 | 2022년 2월 7일 / 2022년 2월 7일 | ||||||||||||||||||||

| 평가결과등급 | AA- / AA- |

||||||||||||||||||||

| 대표주관회사 | KB증권(주), 미래에셋증권(주) | ||||||||||||||||||||

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2027년 2월 22일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일부터 그 다음 영업일까지 이자는 계산하지 아니한다. 각 지급기일(원금상환기일 또는 이자지급기일을 말하며, 원금상환기일 또는 이자지급기일이 영업일이 아닌 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|||||||||||||||||||

| 상 환 기 한 | 2027년 02월 22일 | ||||||||||||||||||||

| 청 약 기 일 | 2022년 02월 22일 | ||||||||||||||||||||

| 납 입 기 일 | 2022년 02월 22일 | ||||||||||||||||||||

| 전 자 등 록 기 관 | 한국예탁결제원 | ||||||||||||||||||||

| 원리금 지급대행기관 |

회 사 명 | (주)신한은행 현대계동대기업금융센터 | |||||||||||||||||||

| 회사고유번호 | 00149293 | ||||||||||||||||||||

| 기 타 사 항 |

▶ 본 사채 발행을 위해 2022년 1월 24일 KB증권(주), 미래에셋증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채의 상장신청예정일은 2022년 2월 17일이며, 상장예정일은 2022년 2월 22일임. |

||||||||||||||||||||

| [회 차 : 5-2] | (단위 : 원) |

| 항 목 | 내 용 | ||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사 채 종 목 | 무보증사채 | ||||||||||||||||||||||||||||

| 구 분 | 무기명식 이권부 무보증사채 | ||||||||||||||||||||||||||||

| 전 자 등 록 총 액 | 60,000,000,000 | ||||||||||||||||||||||||||||

| 할 인 율(%) | - | ||||||||||||||||||||||||||||

| 발행수익율(%) | 3.533 | ||||||||||||||||||||||||||||

| 모집 또는 매출가액 | 전자등록금액의 100.00% | ||||||||||||||||||||||||||||

| 모집 또는 매출총액 | 60,000,000,000 |

||||||||||||||||||||||||||||

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | ||||||||||||||||||||||||||||

| 이자율 | 연리이자율(%) | 3.533 | |||||||||||||||||||||||||||

| 변동금리부 사채이자율 | - | ||||||||||||||||||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일이 아닌경우 그 다음 영업일에 이자를 지급하되, 이자지급기일부터 그 다음 영업일까지의 이자는 계산하지 아니한다. 각 지급기일(원금상환기일 또는 이자지급기일을 말하며, 원금상환기일 또는 이자지급기일이 영업일이 아닌 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|||||||||||||||||||||||||||

| 이자지급 기한 |

|

||||||||||||||||||||||||||||

| 신용평가 등급 | 평가회사명 | NICE신용평가(주) / 한국기업평가(주) | |||||||||||||||||||||||||||

| 평가일자 | 2022년 2월 7일 / 2022년 2월 7일 | ||||||||||||||||||||||||||||

| 평가결과등급 | AA- / AA- |

||||||||||||||||||||||||||||

| 대표주관회사 | KB증권(주), 미래에셋증권(주) | ||||||||||||||||||||||||||||

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2029년 2월 22일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일부터 그 다음영업일까지 이자는 계산하지 아니한다. 각 지급기일(원금상환기일 또는 이자지급기일을 말하며, 원금상환기일 또는 이자지급기일이 영업일이 아닌 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|||||||||||||||||||||||||||

| 상 환 기 한 | 2029년 02월 22일 | ||||||||||||||||||||||||||||

| 청 약 기 일 | 2022년 02월 22일 | ||||||||||||||||||||||||||||

| 납 입 기 일 | 2022년 02월 22일 | ||||||||||||||||||||||||||||

| 전 자 등 록 기 관 | 한국예탁결제원 | ||||||||||||||||||||||||||||

| 원리금 지급대행기관 |

회 사 명 | (주)신한은행 현대계동대기업금융센터 | |||||||||||||||||||||||||||

| 회사고유번호 | 00149293 | ||||||||||||||||||||||||||||

| 기 타 사 항 |

▶ 본 사채 발행을 위해 2022년 1월 24일 KB증권(주), 미래에셋증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채의 상장신청예정일은 2022년 2월 17일이며, 상장예정일은 2022년 2월 22일임. |

||||||||||||||||||||||||||||

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 주요내용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 경영지원실장, 재무담당 등 - 공동대표주관회사 : 담당 임원, 부장(팀장) |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경 등의 사유가 발생하더라도 수요예측을 재실시하지 않습니다. |

나. 대표주관회사의 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정방식 | 공동대표주관회사는 (주)삼양사의 제5-1회 무보증사채, 제5-2회 무보증사채 발행에 있어 민간채권평가사의 개별민평금리 및 스프레드 동향, 최근 동일 신용등급 회사채 발행 및 채권시장 동향 등을 고려하여 공모희망금리를 아래와 같이 결정하였습니다. - 제5-1회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 5년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p ~ +0.30%p를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)삼양사 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p ~ +0.30%p를 가산한 이자율 - 제5-2회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 7년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p ~ +0.30%p를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)삼양사 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p ~ +0.30%p를 가산한 이자율 공모희망금리 산정에 대한 구체적인 근거는 아래 (주1)을 참고하여 주시기 바랍니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와같습니다. ① 최저 신청수량: 각 회차별 100억원 ② 최고 신청수량: 각 회차별 본 사채 발행예정금액 ③ 수량단위: 100억원 ④ 가격단위:1bp |

| 배정대상 및 기준 |

본 사채의 배정은 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 공동대표주관회사의 내부지침에 따라 결정합니다. - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것

- 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다.

|

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 내부지침과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"가 금융투자협회「무보증사채 수요예측 모범규준」 I. 수요예측 업무절차 - 5. 배정에 관한 사항 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율은 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비 고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

(주1) 공모희망금리 산정근거

공동대표주관회사는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본사채의 공모희망금리를 결정하였습니다.

| 구 분 | 검토사항 |

|---|---|

| ① | 민간채권평가회사 평가금리 및 스프레드 동향 |

| ② | 동일등급 회사채 발행사례 검토 |

| ③ | 공모희망금리 설정을 위한 기준금리 결정 |

| ④ | 채권시장 동향 |

| ⑤ | 결론 |

① 민간채권평가회사 평가금리 및 스프레드 동향

민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)삼양사 회사채 개별민평 수익률의 산술평균은 다음과 같습니다.

| [ (주)삼양사 민간채권평가회사 4사 평균 평가금리] | |

| (2022년 02월 09일) | (단위: %) |

| 항목 | 키스자산평가 | 한국자산평가 | 나이스피앤아이 | FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 개별민평 5년 | 2.899 | 2.905 | 2.897 | 2.900 | 2.900 |

| 개별민평 7년 | 3.182 | 3.158 | 3.177 | 3.165 | 3.170 |

| 자료 : 본드웹 주) 평균금리: 민간채권평가회사 4사 평가금리의 산술평균(소수점 넷째자리 이하 절사) 기준임 |

| [ 민간채권평가회사 4사 평균 평가금리 추이(최근 3개월) ] | |

| 5년 만기 채권 | (단위: %) |

| 구 분 | 평가금리 | Credit Spread | |||

|---|---|---|---|---|---|

| 국고채권 | AA-무보증 회사채 | 삼양사 | 국고채권/ AA-무보증회사채 |

국고채권/삼양사 | |

| 2022-02-09 | 2.505 | 3.066 | 2.900 | 0.561 | 0.395 |

| 2022-02-08 | 2.555 | 3.115 | 2.949 | 0.560 | 0.394 |

| 2022-02-07 | 2.472 | 3.033 | 2.866 | 0.561 | 0.394 |

| 2022-02-04 | 2.407 | 2.968 | 2.802 | 0.561 | 0.395 |

| 2022-02-03 | 2.365 | 2.924 | 2.758 | 0.559 | 0.393 |

| 2022-01-28 | 2.397 | 2.956 | 2.790 | 0.559 | 0.393 |

| 2022-01-27 | 2.415 | 2.973 | 2.807 | 0.558 | 0.392 |

| 2022-01-26 | 2.367 | 2.927 | 2.761 | 0.560 | 0.394 |

| 2022-01-25 | 2.392 | 2.951 | 2.785 | 0.559 | 0.393 |

| 2022-01-24 | 2.345 | 2.903 | 2.736 | 0.558 | 0.391 |

| 2022-01-21 | 2.356 | 2.913 | 2.747 | 0.557 | 0.391 |

| 2022-01-20 | 2.350 | 2.908 | 2.741 | 0.558 | 0.391 |

| 2022-01-19 | 2.295 | 2.853 | 2.686 | 0.558 | 0.391 |

| 2022-01-18 | 2.317 | 2.875 | 2.709 | 0.558 | 0.392 |

| 2022-01-17 | 2.350 | 2.908 | 2.742 | 0.558 | 0.392 |

| 2022-01-14 | 2.245 | 2.805 | 2.638 | 0.560 | 0.393 |

| 2022-01-13 | 2.165 | 2.725 | 2.558 | 0.560 | 0.393 |

| 2022-01-12 | 2.175 | 2.736 | 2.570 | 0.561 | 0.395 |

| 2022-01-11 | 2.240 | 2.800 | 2.633 | 0.560 | 0.393 |

| 2022-01-10 | 2.245 | 2.807 | 2.641 | 0.562 | 0.396 |

| 2022-01-07 | 2.255 | 2.819 | 2.653 | 0.564 | 0.398 |

| 2022-01-06 | 2.297 | 2.862 | 2.695 | 0.565 | 0.398 |

| 2022-01-05 | 2.150 | 2.734 | 2.568 | 0.584 | 0.418 |

| 2022-01-04 | 2.100 | 2.693 | 2.524 | 0.593 | 0.424 |

| 2022-01-03 | 2.087 | 2.684 | 2.512 | 0.597 | 0.425 |

| 2021-12-31 | 2.006 | 2.611 | 2.439 | 0.605 | 0.433 |

| 2021-12-30 | 2.006 | 2.611 | 2.439 | 0.605 | 0.433 |

| 2021-12-29 | 1.970 | 2.575 | 2.404 | 0.605 | 0.434 |

| 2021-12-28 | 1.991 | 2.595 | 2.424 | 0.604 | 0.433 |

| 2021-12-27 | 1.985 | 2.594 | 2.422 | 0.609 | 0.437 |

| 2021-12-24 | 1.990 | 2.597 | 2.426 | 0.607 | 0.436 |

| 2021-12-23 | 1.998 | 2.606 | 2.435 | 0.608 | 0.437 |

| 2021-12-22 | 1.935 | 2.544 | 2.372 | 0.609 | 0.437 |

| 2021-12-21 | 1.897 | 2.503 | 2.332 | 0.606 | 0.435 |

| 2021-12-20 | 1.905 | 2.508 | 2.336 | 0.603 | 0.431 |

| 2021-12-17 | 1.937 | 2.540 | 2.368 | 0.603 | 0.431 |

| 2021-12-16 | 1.935 | 2.534 | 2.362 | 0.599 | 0.427 |

| 2021-12-15 | 1.977 | 2.567 | 2.396 | 0.590 | 0.419 |

| 2021-12-14 | 1.982 | 2.570 | 2.399 | 0.588 | 0.417 |

| 2021-12-13 | 1.975 | 2.563 | 2.392 | 0.588 | 0.417 |

| 2021-12-10 | 1.997 | 2.585 | 2.414 | 0.588 | 0.417 |

| 2021-12-09 | 1.960 | 2.548 | 2.377 | 0.588 | 0.417 |

| 2021-12-08 | 1.987 | 2.574 | 2.403 | 0.587 | 0.416 |

| 2021-12-07 | 2.040 | 2.626 | 2.455 | 0.586 | 0.415 |

| 2021-12-06 | 2.020 | 2.606 | 2.435 | 0.586 | 0.415 |

| 2021-12-03 | 2.030 | 2.617 | 2.445 | 0.587 | 0.415 |

| 2021-12-02 | 1.999 | 2.581 | 2.410 | 0.582 | 0.411 |

| 2021-12-01 | 1.970 | 2.553 | 2.382 | 0.583 | 0.412 |

| 2021-11-30 | 1.990 | 2.572 | 2.400 | 0.582 | 0.410 |

| 2021-11-29 | 2.055 | 2.634 | 2.463 | 0.579 | 0.408 |

| 2021-11-26 | 2.062 | 2.642 | 2.471 | 0.580 | 0.409 |

| 2021-11-25 | 2.160 | 2.735 | 2.563 | 0.575 | 0.403 |

| 2021-11-24 | 2.225 | 2.797 | 2.626 | 0.572 | 0.401 |

| 2021-11-23 | 2.245 | 2.815 | 2.643 | 0.570 | 0.398 |

| 2021-11-22 | 2.242 | 2.812 | 2.640 | 0.570 | 0.398 |

| 2021-11-19 | 2.192 | 2.764 | 2.593 | 0.572 | 0.401 |

| 2021-11-18 | 2.157 | 2.728 | 2.557 | 0.571 | 0.400 |

| 2021-11-17 | 2.155 | 2.729 | 2.557 | 0.574 | 0.402 |

| 2021-11-16 | 2.135 | 2.707 | 2.536 | 0.572 | 0.401 |

| 2021-11-15 | 2.102 | 2.673 | 2.502 | 0.571 | 0.400 |

| 2021-11-12 | 2.160 | 2.732 | 2.561 | 0.572 | 0.401 |

| 2021-11-11 | 2.130 | 2.703 | 2.532 | 0.573 | 0.402 |

| 2021-11-10 | 2.117 | 2.690 | 2.518 | 0.573 | 0.401 |

| 자료: 본드웹 주1) 국고채금리 및 등급민평은 '한국금융투자협회'가 발표한 "시가평가기준수익률"입니다.(증권신고서 제출일 전일 기준: 2022.02.09) 주2) 등급민평은 AA- 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 (주)삼양사 개별회사의 민평금리를 의미합니다. 주3) 상기 평가금리는 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. 주4) Credit Spread(신용스프레드) : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA- 등급 무보증 회사채와 국고채권의 민간채권평가회사 평균평가금리의 차이, (주)삼양사 개별회사 및 국고채권의 민간채권평가회사 평균평가금리의 차이를 기재하였습니다. |

| 7년 만기 채권 | (단위: %) |

| 구 분 | 평가금리 | Credit Spread | |||

|---|---|---|---|---|---|

| 국고채권 | AA-무보증 회사채 | 삼양사 | 국고채권/AA-무보증회사채 | 국고채권/삼양사 | |

| 2022-02-09 | 2.654 | 3.336 | 3.170 | 0.682 | 0.516 |

| 2022-02-08 | 2.691 | 3.374 | 3.208 | 0.683 | 0.517 |

| 2022-02-07 | 2.604 | 3.289 | 3.123 | 0.685 | 0.519 |

| 2022-02-04 | 2.557 | 3.244 | 3.077 | 0.687 | 0.520 |

| 2022-02-03 | 2.517 | 3.204 | 3.037 | 0.687 | 0.520 |

| 2022-01-28 | 2.547 | 3.234 | 3.068 | 0.687 | 0.521 |

| 2022-01-27 | 2.566 | 3.252 | 3.086 | 0.686 | 0.520 |

| 2022-01-26 | 2.518 | 3.206 | 3.040 | 0.688 | 0.522 |

| 2022-01-25 | 2.540 | 3.227 | 3.061 | 0.687 | 0.521 |

| 2022-01-24 | 2.503 | 3.190 | 3.023 | 0.687 | 0.520 |

| 2022-01-21 | 2.507 | 3.194 | 3.028 | 0.687 | 0.521 |

| 2022-01-20 | 2.519 | 3.206 | 3.040 | 0.687 | 0.521 |

| 2022-01-19 | 2.481 | 3.167 | 3.001 | 0.686 | 0.520 |

| 2022-01-18 | 2.497 | 3.182 | 3.016 | 0.685 | 0.519 |

| 2022-01-17 | 2.527 | 3.209 | 3.043 | 0.682 | 0.516 |

| 2022-01-14 | 2.425 | 3.109 | 2.942 | 0.684 | 0.517 |

| 2022-01-13 | 2.350 | 3.035 | 2.869 | 0.685 | 0.519 |

| 2022-01-12 | 2.365 | 3.052 | 2.886 | 0.687 | 0.521 |

| 2022-01-11 | 2.430 | 3.116 | 2.949 | 0.686 | 0.519 |

| 2022-01-10 | 2.431 | 3.116 | 2.950 | 0.685 | 0.519 |

| 2022-01-07 | 2.425 | 3.111 | 2.945 | 0.686 | 0.520 |

| 2022-01-06 | 2.456 | 3.143 | 2.976 | 0.687 | 0.520 |

| 2022-01-05 | 2.325 | 3.025 | 2.859 | 0.700 | 0.534 |

| 2022-01-04 | 2.280 | 2.985 | 2.816 | 0.705 | 0.536 |

| 2022-01-03 | 2.274 | 2.980 | 2.809 | 0.706 | 0.535 |

| 2021-12-31 | 2.194 | 2.905 | 2.733 | 0.711 | 0.539 |

| 2021-12-30 | 2.194 | 2.905 | 2.733 | 0.711 | 0.539 |

| 2021-12-29 | 2.139 | 2.850 | 2.679 | 0.711 | 0.540 |

| 2021-12-28 | 2.162 | 2.874 | 2.703 | 0.712 | 0.541 |

| 2021-12-27 | 2.161 | 2.873 | 2.702 | 0.712 | 0.541 |

| 2021-12-24 | 2.163 | 2.875 | 2.704 | 0.712 | 0.541 |

| 2021-12-23 | 2.168 | 2.879 | 2.708 | 0.711 | 0.540 |

| 2021-12-22 | 2.110 | 2.822 | 2.650 | 0.712 | 0.540 |

| 2021-12-21 | 2.070 | 2.780 | 2.608 | 0.710 | 0.538 |

| 2021-12-20 | 2.072 | 2.781 | 2.610 | 0.709 | 0.538 |

| 2021-12-17 | 2.115 | 2.823 | 2.652 | 0.708 | 0.537 |

| 2021-12-16 | 2.110 | 2.817 | 2.646 | 0.707 | 0.536 |

| 2021-12-15 | 2.136 | 2.840 | 2.669 | 0.704 | 0.533 |

| 2021-12-14 | 2.141 | 2.845 | 2.674 | 0.704 | 0.533 |

| 2021-12-13 | 2.133 | 2.839 | 2.667 | 0.706 | 0.534 |

| 2021-12-10 | 2.156 | 2.861 | 2.690 | 0.705 | 0.534 |

| 2021-12-09 | 2.119 | 2.829 | 2.658 | 0.710 | 0.539 |

| 2021-12-08 | 2.128 | 2.838 | 2.667 | 0.710 | 0.539 |

| 2021-12-07 | 2.184 | 2.892 | 2.721 | 0.708 | 0.537 |

| 2021-12-06 | 2.164 | 2.871 | 2.700 | 0.707 | 0.536 |

| 2021-12-03 | 2.180 | 2.887 | 2.716 | 0.707 | 0.536 |

| 2021-12-02 | 2.149 | 2.854 | 2.683 | 0.705 | 0.534 |

| 2021-12-01 | 2.124 | 2.829 | 2.658 | 0.705 | 0.534 |

| 2021-11-30 | 2.143 | 2.849 | 2.678 | 0.706 | 0.535 |

| 2021-11-29 | 2.208 | 2.912 | 2.740 | 0.704 | 0.532 |

| 2021-11-26 | 2.206 | 2.909 | 2.738 | 0.703 | 0.532 |

| 2021-11-25 | 2.299 | 3.000 | 2.829 | 0.701 | 0.530 |

| 2021-11-24 | 2.349 | 3.051 | 2.880 | 0.702 | 0.531 |

| 2021-11-23 | 2.362 | 3.064 | 2.893 | 0.702 | 0.531 |

| 2021-11-22 | 2.353 | 3.056 | 2.885 | 0.703 | 0.532 |

| 2021-11-19 | 2.324 | 3.027 | 2.856 | 0.703 | 0.532 |

| 2021-11-18 | 2.282 | 2.985 | 2.814 | 0.703 | 0.532 |

| 2021-11-17 | 2.293 | 2.996 | 2.825 | 0.703 | 0.532 |

| 2021-11-16 | 2.266 | 2.970 | 2.798 | 0.704 | 0.532 |

| 2021-11-15 | 2.236 | 2.938 | 2.767 | 0.702 | 0.531 |

| 2021-11-12 | 2.293 | 2.995 | 2.824 | 0.702 | 0.531 |

| 2021-11-11 | 2.276 | 2.979 | 2.808 | 0.703 | 0.532 |

| 2021-11-10 | 2.249 | 2.954 | 2.782 | 0.705 | 0.533 |

| 자료: 본드웹 주1) 국고채금리 및 등급민평은 '한국금융투자협회'가 발표한 "시가평가기준수익률"입니다.(증권신고서 제출일 전일 기준: 2022.02.09) 주2) 등급민평은 AA- 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 (주)삼양사 개별회사의 민평금리를 의미합니다. 주3) 상기 평가금리는 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. 주4) Credit Spread(신용스프레드) : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA- 등급 무보증 회사채와 국고채권의 민간채권평가회사 평균평가금리의 차이, (주)삼양사 개별회사 및 국고채권의 민간채권평가회사 평균평가금리의 차이를 기재하였습니다. |

2021년 11월 10일 이후 3개월간의 (주)삼양사의 개별민평 스프레드를 살펴보면, 5년만기의 경우 개별민평과 국고채의 스프레드는 0.391%p.~0.437%p. 범위 내, 7년 만기의 경우에는 개별민평과 국고채의 스프레드가 0.516%p.~0.541%p.의 범위 내에서 움직이고 있습니다.

② 최근 동일등급, 동일만기 회사채 발행사례

최근 6개월간 동일등급(AA-), 동일만기(5년, 7년) 회사채 발행사례는 다음과 같습니다.

| (단위: 억원, bp) |

| 발행일 | 만기 | 회사명 | 등급 | 예측금액 | 발행금액 | 금리밴드 | 확정 스프레드 |

참여액 | 경쟁률 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 2021-09-08 | 5년 | 포스코케미칼 | AA- | 400 | 600 | 개별민평 | -30~+20 | -3 | 2,700 | 1 : 4.50 |

| 2021-09-09 | 롯데렌탈 | AA- | 700 | 1,500 | 개별민평 | -30~+30 | -15 | 5,590 | 1 : 3.73 | |

| 2021-09-15 | GS EPS | AA- | 600 | 800 | 개별민평 | -30~+30 | 16 | 1,300 | 1 : 1.63 | |

| 2021-10-08 | KCC | AA- | 400 | 800 | 개별민평 | -30~+20 | -18 | 2,000 | 1 : 2.50 | |

| 2021-11-08 | 파주에너지서비스 | AA- | 400 | 400 | 개별민평 | -20~+20 | 20 | 300 | 1 : 0.75 | |

| 2022-01-17 | 한화솔루션 | AA- | 800 | 1,050 | 개별민평 | -30~+30 | +15 | 1,250 | 1 : 1.56 | |

| 2022-01-17 | KCC글라스 | AA- | 500 | 900 | 등급민평 | -30~+30 | -2 | 1,700 | 1 : 3.40 | |

| 2022-01-18 | 롯데렌탈 | AA- | 1,000 | 1,070 | 개별민평 | -30~+30 | +10 | 2,220 | 1 : 2.22 | |

| 2022-01-19 | 엘에스일렉트릭 | AA- | 500 | 600 | 개별민평 | -20~+20 | +1 | 1,700 | 1 : 3.40 | |

| 2022-01-19 | 코웨이 | AA- | 800 | 800 | 등급민평 | -30~+30 | +11 | 1,000 | 1 : 1.25 | |

| 2022-01-19 | 포스코에너지 | AA- | 400 | 400 | 개별민평 | -30~+30 | +13 | 500 | 1 : 1.25 | |

| 2022-01-20 | LX인터내셔널 | AA- | 600 | 1,100 | 개별민평 | -30~+30 | par | 2,300 | 1 : 3.83 | |

| 2022-01-21 | 대상 | AA- | 500 | 700 | 개별민평 | -30~+30 | +5 | 1,000 | 1 : 2.00 | |

| 2022-01-25 | 호텔롯데 | AA- | 300 | 320 | 개별민평 | -30~+30 | +15 | 1,070 | 1 : 3.57 | |

| 2021-09-09 | 7년 | 롯데렌탈 | AA- | 400 | 400 | 개별민평 | -30~+30 | -11 | 900 | 1 : 2.25 |

| 2022-01-26 | 롯데렌탈 | AA- | 500 | 500 | 개별민평 | -30~+30 | -9 | 1,000 | 1 : 2.00 | |

| 2022-01-28 | LX인터내셔널 | AA- | 400 | 800 | 개별민평 | -30~+30 | -9 | 1,700 | 1 : 4.25 | |

| 2022-01-28 | 대상 | AA- | 400 | 600 | 개별민평 | -30~+30 | +21 | 700 | 1 : 1.75 | |

| 자료 : 금융감독원 전자공시시스템 주) 수요예측 경쟁률은 공모금액 대비 수요예측 총참여금액으로 산정 |

5년과 7년의 경우 최근 6개월간 발행된 동일등급(AA-) 발행내역을 확인한 결과, 발행 당시 개별민평이 존재하는 회사들은 코웨이(5년 만기)의 1건을 제외하면 모두 개별민평을 기준으로 공모희망금리밴드를 설정하였으며, 모두 금리밴드 상단 이내에서발행금리가 결정되었습니다.

③ 공모희망금리 설정을 위한 기준금리 결정

2012년 국내 공모 회사채 시장 내 수요예측제도가 도입된 이후, 공모희망금리 구간의 제시 방법은 크게 개별민평금리 대비 Spread 제시, 등급민평금리 대비 Spread 제시, 국고채권 대비 Spread 제시, 고정금리 구간 제시 등의 방법이 사용되었습니다.

과거 불분명한 가격정보로 인한 채권 유통의 애로사항을 개선하기 위해 1998년 11월 "채권시가평가제도"가 마련된 이후 2000년 7월부터 동 제도가 전면 도입됨에 따라 민간채권평가회사가 제공하는 평가금리는 현재 가장 공신력있는 채권평가 Benchmark로 활용되고 있으며, 동 평가금리를 기준으로 채권의 발행, 평가 및 거래가 이루어지고 있습니다. 이러한 시장 상황이 반영되어 2013년 10월 '무보증사채 수요예측 모범규준'의 개정 이후 공모 회사채 전체 발행 사례 중 개별민평금리를 기준금리로 설정한 발행 사례가 높은 비중을 차지하고 있는 상황입니다.

동일 신용등급의 민평금리 및 (주)삼양사의 개별민평금리 등을 참고해본 결과 개별민평금리가 발행기간 중의 금리변동성 및 Credit Risk 변동가능성 등을 가장 잘 반영하고 있다고 판단하였는 바, 최근의 회사채 발행시장 및 유통시장에서 개별민평금리의 활용도를 포함, 종합적으로 고려하여 (주)삼양사의 개별민평금리를 본 사채의 공모희망금리 설정을 위한 기준금리로 사용하였습니다.

④ 채권시장 동향

2020년, 2019년말 코로나19 바이러스 창궐로 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고 국내외 시장 금리 하락세가 지속되었습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p 인하하여 1.00~1.25%로 발표하였고, 이후 3월 3일 정례회의를 통해 채 2주도 안돼 0.0~0.25%로 1%p 금리 인하를 단행하였으며, 이로인한 글로벌 시장금리의 하방 압력이 거세졌습니다.

이에 금융통화위원회 역시 코로나19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 기준금리를 0.5%p 인하하며 기준금리가 0.75%로 인하되었으며, 사상 처음 0%대로 진입했습니다. 이후 금통위에서는 기준금리 동결 기조를 유지해오다가, 2021년 1월 15일에 개최된 금통위에서 기준금리를 0.50%로 인하 하였습니다. 한편, 시중금리는 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 연준의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 우려감에 일시적으로 장기물 위주로 상승하는 모습을 보였습니다.

2021년 1월 파월 연준 총재는 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, 코로나19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 하지만 21년 상반기 백신이 원활히 보급되었고 예상보다 빠르게 경제가 회복세를 보임에 따라 미국의 통화정책에 변경이 있을 수 있다는 전망이 두각되었으나, 파월 연준 총재는 인플레이션은 일시적이라는 판단하에 테이퍼링과 금리 인상 가능성을 일축하였습니다.

FOMC는 2021년 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이후 7월과 9월에 열린 FOMC에서 기준금리를 0.00~0.25%로 동결 결정하며 완화적인 통화정책 기조를 유지하였으나, 9월 FOMC에서 테이퍼링 실시 및 통화정책 정상화 관련 언급을 하며 미국 기준금리의 상승압력이 확산되고 있습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 간 긴 시간이 걸리지 않을 것이라며 인플레이션이 일시적이라는 기존 입장을 선회하였고, 물가를 분명히 통제해야할 대상으로 인식하고 있음을 시사하였습니다. 현재 미국은 0.25%의 기준금리를 유지하고 있지만 향후 금리 상승이 전망됩니다.

한국은행은 기준금리를 지속 동결하였다가, 2021년 08월 금통위에서 기준금리를 0.75%로 0.25%p. 인상하였습니다. 이는 2018년 11월 이후 2년 9개월만의 기준금리 인상으로, 한국은행은 코로나19의 재확산 영향으로 민간 소비가 다소 둔화되었으나 수출이 호조를 지속하고, 설비투자도 견조한 흐름을 나타내고 있어 기준금리 인상을 결정하였습니다. 한국은행은 8월 인상 이후 추가적으로 2021년 11월 및 2022년 1월 각각 금리를 0.25%p. 인상하였습니다. 해당 인상은 현재 빠르게 증가하는 물가 상승을 억제하기 위한 움직임으로 해석됩니다. 증권신고서 제출일 현재 한국은행 기준금리는 1.25%를 유지하고 있습니다.

현재 글로벌 경기 악화는 신종 전염병에 따른 것으로 전세계적으로 백신 접종이 이루어지고 방역 체계가 강화되며 바이러스 종식 시 회복될 것으로 전망되었으나, 변이바이러스의 등장으로 예상보다 종식이 지연되고 있습니다. 이에 따라 유가 변동성, 신흥국 경기 악화 지속 등에 따른 불확실성 확대 및 부진한 실물경제 지표 지속 등으로 인한 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 개별회사의 신용도 및 재무안정성을 바탕으로 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리가 위축될 수 있습니다.

⑤ 결론

위와 같이 공동대표주관회사는 (주)삼양사의 제5-1회 무보증사채 및 제5-2회 무보증사채의 발행을 위한 공모희망금리 결정시 '① 민간채권평가회사 평가금리 및 스프레드 동향', '② 동일등급 회사채 발행 사례', '③ 공모희망금리 설정을 위한 기준금리 결정', '④ 채권시장 동향'을 종합적으로 검토하였습니다.

상기와 같은 상황을 종합적으로 고려하여 공동대표주관회사는 (주)삼양사의 제5-1회, 제5-2회 무보증사채의 발행에 있어 공모희망금리를 아래와 같이 결정하였습니다.

[최종 공모희망금리밴드]

| 구 분 | 내 용 |

| 제5-1회 무보증사채 |

청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)삼양사의 5년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. |

| 제5-2회 무보증사채 |

청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 7년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)삼양사의 7년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율 |

(주)삼양사와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아닙니다. 투자 결정을 위한 판단, 수요예측, 청약 시 참고사항으로 활용해야 하며 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측 결과를 반영한 정정신고서는 2022년 2월 16일에 공시할 예정입니다. 상기 일정은 진행사항에 따라 변경될 수 있습니다.

다. 수요예측결과

1. 수요예측 참여 내역

| [회 차 : 제5-1회] | (단위 : 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 5 | 2 | 4 | - | - | - | 11 |

| 수량 | 600 | 200 | 400 | - | - | - | 1,200 |

| 경쟁율 | 0.60:1 | 0.20:1 | 0.40:1 | - | - | - | 1.20:1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제5-2회] | (단위 : 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | - | 1 | 4 | - | - | - | 5 |

| 수량 | - | 100 | 500 | - | - | - | 600 |

| 경쟁율 | - | 0.25:1 | 1.25:1 | - | - | - | 1.50:1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

2. 수요예측 신청가격 분포

| [회 차 : 제5-1회] | (단위 : bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -10 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 8.3% | 100 | 8.3% | 포함 |

| 5 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.3% | 200 | 16.7% | 포함 |

| 7 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.3% | 300 | 25.0% | 포함 |

| 9 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.3% | 400 | 33.3% | 포함 |

| 10 | - | - | 1 | 100 | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 16.7% | 600 | 50.0% | 포함 |

| 20 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 16.7% | 800 | 66.7% | 포함 |

| 25 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 8.3% | 900 | 75.0% | 포함 |

| 26 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 8.3% | 1,000 | 83.3% | 포함 |

| 30 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 16.7% | 1,200 | 100.0% | 포함 |

| 합계 | 5 | 600 | 2 | 200 | 4 | 400 | - | - | - | - | - | - | 11 | 1,200 | 100.0% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제5-2회] | (단위 : bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -10 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 16.7% | 100 | 16.7% | 포함 |

| 5 | - | - | - | - | 2 | 300 | - | - | - | - | - | - | 2 | 300 | 50.0% | 400 | 66.7% | 포함 |

| 7 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 16.7% | 500 | 83.3% | 포함 |

| 9 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 16.7% | 600 | 100.0% | 포함 |

| 합계 | - | - | 1 | 100 | 4 | 500 | - | - | - | - | - | - | 5 | 600 | 100.0% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

3. 수요예측 상세 분포 현황

| [회 차 : 제5-1회] | (단위 : bp, 건, 억원) |

| 수요예측 참여자 | -10 | 5 | 7 | 9 | 10 | 20 | 25 | 26 | 30 | 합계 |

|---|---|---|---|---|---|---|---|---|---|---|

| 기관투자자1 | 100 | 100 | ||||||||

| 기관투자자2 | 100 | 100 | ||||||||

| 기관투자자3 | 100 | 100 | ||||||||

| 기관투자자4 | 100 | 100 | ||||||||

| 기관투자자5 | 100 | 100 | ||||||||

| 기관투자자6 | 100 | 100 | ||||||||

| 기관투자자7 | 200 | 200 | ||||||||

| 기관투자자8 | 100 | 100 | ||||||||

| 기관투자자9 | 100 | 100 | ||||||||

| 기관투자자10 | 100 | 100 | ||||||||

| 기관투자자11 | 100 | 100 | ||||||||

| 합계 | 100 | 100 | 100 | 100 | 200 | 200 | 100 | 100 | 200 | 1,200 |

| 누적계 | 100 | 200 | 300 | 400 | 600 | 800 | 900 | 1,000 | 1,200 | - |

| [회 차 : 제5-2회] | (단위 : bp, 건, 억원) |

| 수요예측 참여자 | 20 | 25 | 26 | 30 | 합계 |

|---|---|---|---|---|---|

| 기관투자자1 | 100 | 100 | |||

| 기관투자자2 | 200 | 200 | |||

| 기관투자자3 | 100 | 100 | |||

| 기관투자자4 | 100 | 100 | |||

| 기관투자자5 | 100 | 100 | |||

| 합계 | 100 | 300 | 100 | 100 | 600 |

| 누적계 | 100 | 400 | 500 | 600 | - |

라. 유효수요의 범위, 산정근거

| 구 분 | 내 용 |

|---|---|

| 유효수요의 정의 | "유효수요"란, 공모금리 결정 시, 과도하게 높거나 낮은 금리로 참여한 물량을 제외한 물량 |

| 유효수요의 범위 | 공모희망금리 상단 이자율 이내로 수요예측에 참여한 모든 물량 |

| 유효수요 산정 근거 | [수요예측 신청현황] 제5-1회 무보증사채 - 총 참여신청금액: 1,200억원 - 총 참여신청범위: -0.10%p. ~ +0.30%p. - 총 참여신청건수: 11건 제5-2회 무보증사채 - 총 참여신청금액: 600억원 - 총 참여신청범위: +0.20%p. ~ +0.30%p. - 총 참여신청건수: 5건 ① 이번 발행과 관련하여 발행회사인 (주)삼양사와 공동대표주관회사인 KB증권(주) 및 미래에셋증권(주)는 공모희망금리 산정시 민간채권평가회사의 개별민평금리, 등급민평금리 및 스프레드 동향, 유사등급 회사채 발행동향 및 당사의 미상환회사채 유통수익률, 최근 채권시장 동향 등을 고려하여 공모희망금리를 결정함. ② 2022년 2월 15일 진행한 당사의 수요예측에서 제5-1회 무보증사채 공모희망금액 총액인 1,000억원의 120%에 해당하는 1,200억원, 제5-2회 무보증사채 공모희망금액 총액인 400억원의150%에 해당하는 600억원이 공모희망금리 상단 이자율 이내로 수요예측에 참여함. 각각의 수요예측 참여자가 제시한 금리에는 발행회사와 대표주관회사가 고려한 위험(발행회사의 산업 및 재무상황, 금리 및 스프레드 전망 등)이 반영되어 있을 것이라고 판단하였고, 수요예측 참여물량 및 참여금리 수준 등을 고려하여, 수요예측에 참여한 물량 중 공모희망금리 상단 이자율 이내로 수요예측에 참여한 모든 물량을 유효수요로 정의함. |

| 최종 발행금리 결정에 대한 수요예측 결과의 반영 내용 |

본 사채의 최종 발행금리는 앞서 산정한 유효수요의 범위 내에서 낮은 금리부터 "누적도수"로 계산하는 방법을 사용하였으며, 발행회사와 대표주관회사가 최종 협의하여 결정함. - 본 사채의 발행금리 [제5-1회] 제5-1회 무보증사채의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록총액에 대하여 적용하며, 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 5년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 +0.30%p를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)삼양사 5년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 +0.30%p를 가산한 이자율로 합니다. [제5-2회] 제5-2회 무보증사채의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록총액에 대하여 적용하며, 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 7년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 +0.30%p를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)삼양사 7년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 +0.30%p를 가산한 이자율로 합니다. |

4. 모집 또는 매출절차 등에 관한 사항

"발행회사"는 (주)삼양사를 지칭하며, "공동대표주관회사"는 KB증권(주), 미래에셋증권(주)를 지칭합니다.

가. 수요예측

1. "공동대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다.

단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다

(1) 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 "인수규정" 제2조 제18호에 따른 고위험고수익투자신탁과 자본시장과 금융투자업에 관한 법률 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

(2) 투자일임ㆍ신탁고객이 "인수규정" 제17조의2 제5항 제2호에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-bond" 프로그램을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정한다.

3. 수요예측기간은 2022년 2월 15일 9시부터 2022년 2월 15일 16시까지로 한다.

4. "본 사채"의 수요예측 공모희망 금리는 제5-1회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p ~ +0.30%p를 가산한 이자율로 하며, 제5-2회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)삼양사 7년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p ~ +0.30%p를 가산한 이자율로 한다.

5. "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 결정한다.

6. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁 받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 최소한의 자료만을 제공한다.

8. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자로 지정되어있는지 여부를 확인하여 수요예측 참여가 제한되는 자를 수요예측 참여자에 포함하여서는 아니 된다.

9. "공동대표주관회사"는 수요예측 참여자가 참여금액 및 금리를 기재할 때에 착오로 잘못 입력하지 않도록 적정한 대책을 마련하여야 한다.

10. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 서로 다른 금리로 참여금액을 신청할 수 있도록 하여야 한다.

11. "공동대표주관회사"는 집합투자업자가 수요예측에 참여하고자 하는 경우 해당 참여자로 하여금 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등)중 청약, 납입을 실제 이행하는 재산을 구분하여 참여하도록 하여야 한다.

12. "공동대표주관회사"는 수요예측 참여금액의 합이 발행예정금액에 미치지 못하는 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니되며,수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않는다

13. "공동대표주관회사"는 수요예측이 진행되는 동안 수요예측 참여자별 신청금리 및 금액, 경쟁률 등의 정보가 누설되지 않도록 하여야 한다.

14. "공동대표주관회사"는 수요예측과 관련한 자료를 "자본시장과 금융투자업에 관한 법률 시행령" 제62조에서 정한 기간 동안 기록, 유지하여야 한다.

15. "공동대표주관회사"는 본조 제14항에 따라 기록, 유지하여야 하는 자료가 멸실되거나 위조 또는 변조가 되지 아니하도록 적절한 대책을 수립, 시행하여야 한다.

16. "공동대표주관회사"는 공모 희망금리의 최저 및 최고금리 사이(최저 및 최고금리를 포함한다)에 참여한 수요를 유효수요에서 제외하여서는 아니 된다. 다만, 통계적 사분위수를 활용한 기법 등 합리적인 통계기법 및 그 밖의 방법에 따라 유효수요가 아니라고 판단한 합리적 근거가 있을 때에 그 근거를 공개한 경우에는 그러하지 아니하다.

17. 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

나. 청약 및 배정방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약전 투자설명서를 교부받아야 한다.

① 교부장소 : 인수단의 본ㆍ지점

② 교부방법 : "본 사채"의 "투자설명서"는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2022년 2월 22일

④ 기타사항 :

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하며, 전화ㆍ전신ㆍ모사전송, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 등의 방법으로 표시하지 않을 경우 본 사채의 청약에 참여할 수 없다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산하되, 다음 각 호의 어느 하나에 해당하는 자는 제외한다. 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호ㆍ제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 「신용정보의 이용 및 보호에 관한 법률」에 따른 신용평가회사(이하 "신용평가회사"라 한다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로자복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

4. 배정방법

① 수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"로 한다. 이하 같다.)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금액의 100%를 우선배정한다.

② 상기 ①의 방법으로 배정한 후 잔액이 발생한 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 청약금액 중 수요예측 결과에 따른 최종 배정금액 이내의 청약금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있으며, 이 경우 다음의 순서에 따른다.

(i) "수요예측 참여자"인 전문투자자 및 기관투자자 : "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 초과하여 청약한 부분에 대하여 금융투자협회의 "무보증사채 수요예측 모범규준"에 따라 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정한다. 이때 "공동대표주관회사"는 수요예측 참여여부, 참여금리수준, 참여금액, 참여시기 등을 감안하여 합리적으로 판단하여 배정한다.

(ii) "수요예측 참여자"가 아닌 전문투자자 및 기관투자자 : 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 십억원 미만의 금액은 절사하며 잔여금액은 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(iii) 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

c. 상기 a, b의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 제2조 제2항에 따라 인수단이 인수한다.

4. 청약단위: 최저청약금액은 일백억원 이상으로 하며, 일백억원 이상은 일백억원 단위로 한다.

5. 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2022년 2월 22일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

6. 청약취급처 : 각 인수단의 본점

7. 청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부한다.

8. 청약기간 종료일 마감시간까지 청약서를 송부하지 아니한 청약에 대해서는 미청약으로 간주하고, 미청약에 대해서는 제6조 제2항을 따른다.

9. 발행금액 결제일: 2022년 2월 22일

10. "본 사채"의 납입을 맡을 기관: (주)신한은행 현대계동대기업금융센터

11. 전자등록기관 : 본 사채의 전자등록기관은 한국예탁결제원으로 한다.

12. 전자등록신청:

① "발행회사"는 각 "인수단"이 총액인수한 채권에 대하여 사채금 납입기일에 「주식ㆍ사채 등의 전자등록에 관한 법률」 제24조에 의한 전자등록을 신청할 수 있다.

② 각 "인수단"은 "발행회사"로 하여금 전자등록을 신청할 수 있도록 전자등록 내역을 "발행회사"에 통보하여야 한다. 단, 전자등록 신청에 관련한 사항은 본 인수계약서 제18조2항에 따라 "공동대표주관회사" 중 미래에셋증권(주)에게 위임한다.

13. "본 사채"의 "인수단"은 "공동대표주관회사"인 미래에셋증권(주)가 납입일 당일 수요예측 및 청약의 결과를 반영하여 배정된 내역에 따라 배정할 것을 위임한다. 미래에셋증권(주)는 선량한 관리자의 주의의무로 이를 수행한다.

다. 청약단위

최저청약금액은 일백억원으로 하며, 일백억원 이상은 일백억원 단위로 한다.

라. 청약기간

| 청약기간 | 시 작 일 시 | 2022년 2월 22일 09시 |

| 종 료 일 시 | 2022년 2월 22일 12시 |

마. 청약증거금

청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부한다. 청약증거금은 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2022년 2월 22일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

바. 청약취급처

각 인수단의 본점

사. "본 사채"의 납입을 맡을 기관

(주)신한은행 현대계동대기업금융센터

아. 상장신청예정일

(1) 상장신청예정일 : 2022년 2월 17일

(2) 상장예정일 : 2022년 2월 22일

자. 사채권교부예정일

본 사채에 대하여는 "주식ㆍ사채 등의 전자등록에 관한 법률" 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록함.

차. 사채권 교부장소

사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률"에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함.

카. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 "주식ㆍ사채 등의 전자등록에 관한 법률"에 의거 전자등록기관인 한국예탁결제원의 등록부에 사채의 권리내용을 등록하고 사채권은 발행하지 아니한다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 한다.

(3) 본 사채권의 원리금지급은 (주)삼양사가 전적으로 책임을 진다.

(4) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율중 최고이율을 적용하되, 동 연체대출 최고이율이 본사채 이자율을 하회하는 경우에는 본사채 이자율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차 : 5-1] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | KB증권㈜ | 00164876 | 서울특별시 영등포구 여의나루로 50 | 50,000,000,000 | 0.19 | 총액인수 |

| 대표 | 미래에셋증권㈜ | 00111722 |

서울특별시 중구 을지로5길 26 |

50,000,000,000 |

0.19 | 총액인수 |

| 인수 | 삼성증권㈜ | 00104856 | 서울특별시 서초구 서초대로74길 11 | 20,000,000,000 | 0.19 | 총액인수 |

| [회 차 : 5-2] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | KB증권㈜ | 00164876 | 서울특별시 영등포구 여의나루로 50 | 30,000,000,000 | 0.19 | 총액인수 |

| 대표 | 미래에셋증권㈜ | 00111722 |

서울특별시 중구 을지로5길 26 |

30,000,000,000 | 0.19 | 총액인수 |

나. 사채의 관리

| [회 차 : 5-1] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 한국예탁결제원 | 00159652 | 서울특별시 영등포구 여의나루로4길 23 | 120,000,000,000 |

- | 수수료 : 2,500,000원 |

| [회 차 : 5-2] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 한국예탁결제원 | 00159652 | 서울특별시 영등포구 여의나루로4길 23 | 60,000,000,000 |

- | 수수료 : 2,500,000원 |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

| "발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다. 다만 "발행회사"가 "금융위"의 전자공시시스템(http://dart.fss.or.kr/)에 아래의 사항을 각 전자게시의 방법으로 게시하는 경우 위 통보에 갈음할 수 있다. 1. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 2. "발행회사"가 영업의 일부 또는 전부를 변경 또는 정지 또는 영업의 전부 또는 중요한 일부를 양도하고자 하는 때 3. "발행회사"의 영업목적의 변경 4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 발행회사의 중요한 자산 또는 영업의 전부 또는 중요한 일부를 양도할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회결의 등 내부 결의가 있은 때 8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때 9. "발행회사"가 발행회사의 영업에 중대한 영향을 미치는 다른 회사의 영업 전부 또는 일부를 양수하고자 하는 때 10. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 주요 권리내용

가. 일반적인 사항

| (단위 : 억원) |

| 회차 | 금액 | 연리이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제5-1회 무보증사채 | 1,200 | 3.258% | 2027년 2월 22일 | - |

| 제5-2회 무보증사채 | 600 | 3.533% | 2029년 2월 22일 |

- |

나. 기한의 이익 상실에 관한 사항(사채관리계약서 제1-2조 14항)

"발행회사"는 (주)삼양사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

|

가. 기한의 이익 상실 |

다. 당사가 발행하는 제5-1회 및 제5-2회 무기명식 이권부 무보증사채에는 Call-Option이나 Put-Option 등의 조기상환권 및 중도상환권이 부여되어 있지 않습니다.

라. 본 사채는 선순위로서 기발행된 당사의 무담보, 무보증 사채 및 기타 채무와 동순위에 있습니다.

마. 발행회사의 의무

| 구 분 | 원리금지급 | 재무비율 유지 | 담보권 설정제한 | 자산 처분 제한 | 지배구조 변경 제한 |

|---|---|---|---|---|---|

| 내 용 | 계약에서 정하는 시기와 방법에 따라 원리금 지급 (제2-1조) |

부채비율 400% 이하 (연결기준, 제2-3조) |

"자기자본"의 200% (연결기준, 제2-4조) |

5,000억원 (연결기준, 제2-5조) |

사채관리계약서 (제2-5조의2) |

| 주) 당사가 본 사채의 발행과 관련하여 2022년 2월 10일 한국예탁결제원과 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. |

※ 발행회사의 의무 및 책임 관련(사채관리계약서 제2-1조 내지 제2-8조)

"발행회사"는 (주)삼양사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

|

제2-1조(발행회사의 원리금지급의무) ① “발행회사”는 사채권자에게 “본 사채”의 발행조건 및 “본 계약”에서 정하는 시기와 방법으로 원리금을 지급할 의무가 있다. 제2-2조(조달자금의 사용) ① “발행회사”는 “본 사채”의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다.

제2-4조(담보권설정등의제한) ① “발행회사”는 “본 사채”의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “발행회사” 또는 타인의 채무를 위하여 “발행회사”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니 된다. 다만, “본 사채”의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “사채관리회사”가 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. 제2-5조(자산의 처분제한) ① “발행회사”는 하나의 회계년도에 1회 또는 수회에 걸쳐 총액 5,000억원(자산처분후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다.

제2-6조(사채관리계약이행상황보고서) ①“발행회사”는 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 “본 사채”와 관련하여 <별지> 서식의 『사채관리계약이행상황보고서』를 작성하여 “사채관리회사”에게 제출하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “발행회사”는 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체없이 그 사실을 “사채관리회사”에게 통지하여야 한다. 제2-8조(발행회사의 책임) “발행회사”가 “본 계약”과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “사채관리회사” 또는 본 사채권자에게 손해를 발생시킨 때에는 “발행회사”는 이에 대하여 배상의 책임을 진다. |

바. 당사가 발행하는 제5-1회 및 제5-2회 무기명식 이권부 무보증사채는 주식으로 전환될 수 있는 전환청구권이 부여되어 있지 않으며, 본 사채의 전자등록기관은 한국예탁결제원으로, "주식·사채 등의 전자등록에 관한 법률"에 의거 전자등록기관인 한국예탁결제원의 등록부에 사채의 권리 내용을 전자등록합니다.

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국예탁결제원과 사채관리계약을 체결하였으며,사채관리계약 상의 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [회 차 : 5-1] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 한국예탁결제원 | 00159652 | 서울특별시 영등포구 여의나루로4길 23 | 120,000,000,000 |

- | 수수료 : 2,500,000 |

| [회 차 : 5-2] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 한국예탁결제원 | 00159652 | 서울특별시 영등포구 여의나루로4길 23 | 60,000,000,000 |

- | 수수료 : 2,500,000 |

나. 사채관리회사와 주관회사 또는 발행회사와의 거래 관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

(1) 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구분 | 내용 | 해당 여부 |

|---|---|---|

| 주주 관계 | 사채관리회사가 주관회사 또는 발행회사의 최대주주이거나 주요주주인지 여부 | 해당 없음 |

| 계열회사 관계 | 사채관리회사와 주관회사 또는 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원 겸임 관계 | 사채관리회사의 임원과 주관회사 또는 발행회사 임원 간 겸직 여부 | 해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 | 해당 없음 |

| 기타 이해관계 | 사채관리회사와 주관회사 또는 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 | 해당 없음 |

(2) 사채관리회사의 사채관리 실적

| (2022.02.09 기준) |

| 구분 | 실적 | |||||

|---|---|---|---|---|---|---|

| 2018년 | 2019년 | 2020년 | 2021년 | 2022년 | 계 | |

| 계약체결 건수 | 43건 | 66건 | 82건 | 94건 | 16건 | 301건 |

| 계약체결 위탁금액 | 9조 9,700억원 | 15조 3,300억원 | 15조 5,010억원 | 18조 6,120억원 | 3조 6,150억원 | 63조 280억원 |

(3) 사채관리회사 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국예탁결제원 | 증권등록부 회사채관리팀 | 051-519-1819 |

다. 사채관리회사의 권한

|

"발행회사"는 (주)삼양사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. |

라. 사채관리회사의 의무 및 책임

|

"발행회사"는 (주)삼양사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다. 제4-3조(사채관리회사의 공고의무) ① “발행회사”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. 제4-4조(사채관리회사의 의무 및 책임) ① “발행회사”가 “사채관리회사”에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 “사채관리회사”에게 과실이 있지 아니하다. 다만, “사채관리회사”가 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, “본 계약”에 따라 “발행회사”가 “사채관리회사”에게 제출한 보고서, 서류, 통지 기재 자체로서 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생이나 기타 “발행회사”의 "본 계약" 위반이 명백한 경우에는, 실제로 “사채관리회사”가 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터 7일이 경과하면 이를 알고 있는 것으로 간주한다. |

마. 사채관리회사의 사임 등 변경에 관한 사항

|

"발행회사"는 (주)삼양사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다. 제4-6조(사채관리회사의 사임) ① “사채관리회사”는 “본 계약”의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. “사채관리회사”가 상법시행령 제27조 각호의 이익충돌 사유가 있음에도 사임하지 아니하는 경우에는 각 사채권자는 법원에 “사채관리회사”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “사채관리회사”의 사임은 효력을 갖지 못하고 “사채관리회사”는 본 계약상 의무를 계속하여야 하며, 이와 관련하여 “사채관리회사”는 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “사채관리회사”의 부담으로 한다. |

바. 기타사항

사채관리회사인 한국예탁결제원은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 본 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다.

III. 투자위험요소

1. 사업위험

당사 및 연결대상 종속회사의 사업은 크게 식품부문, 화학부문으로 나뉩니다. 식품부문의 주요 제품으로는 설탕, 밀가루, 전분당, 유지 등이 있으며 화학부문의 주요 제품으로는 엔지니어링 플라스틱, PET 용기, 이온교환수지, 터치패널용 소재, 폴리머 등이 있습니다. 당사 및 한국채택국제회계기준의 도입에 따른 연결대상 종속회사인 삼양공정소료(상해)유한공사, 삼양EP헝가리, 삼양EP베트남, 삼양패키징, 케이씨아이가 영위하는 사업부문별 현황을 요약하면 아래와 같습니다.

| 사업부문 | 회 사 명 | 주요재화 및 용역 |

|---|---|---|

| 식품부문 | 삼양사 | 설탕, 홈메이드 제품, 쇼트닝, 식용유, 밀가루, 프리믹스, 전분, 전분당, 당알코올, 기능성식품, 화장품 등 |

| 화학부문 | 삼양사 |

엔지니어링플라스틱, 이온교환수지, 컬럼스페이서, 유기절연막, 터치패널용 소재 |

| 삼양공정소료(상해)유한공사 | 엔지니어링플라스틱 | |

| 삼양EP헝가리 | 엔지니어링플라스틱 | |

| 삼양EP베트남 |

엔지니어링플라스틱 |

|

| 삼양패키징 |

PET병, 아셉틱 |

|

| 케이씨아이 |

폴리머와 계면활성제품 |

| 자료: 당사 3분기 보고서 |

당사는 2021년 3분기 연결 기준 총 매출에서 식품 부문이 49.31%, 화학 부문이 50.66%의 비중을 차지하고 있습니다. 투자자 여러분들께서는 투자 시, 아래 기재된 당사의 식품 및 화학 부문 사업 위험에 유의하시기 바랍니다.

| [사업부문별 매출액 및 매출액비율] |

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표 | 2021.1.1~2021.9.30 | |

|---|---|---|---|---|---|---|

| 매출액 | 비율 | |||||

| 식품 | 제품 등 | 설탕, 밀가루, 유지, 전분당, 홈메이드 제품 등 |

청량음료, 제과, 제빵, 식품첨가물 등 | 큐원 등 | 898,414 | 49.31% |

| 화학 | 제품 등 | 엔지니어링 플라스틱 PET Bottle 이온교환수지 컬럼스페이서 등 폴리머 및 계면활성제 등 |

자동차, 전기전자제품 내열병, 내압병, 상압병 수처리 디스플레이 소재 등 샴푸 등의 원료 |

TRIBIT TRIREX TRILITE TRIRON 등 POLYQUTA 400KC 등 |

922,998 | 50.66% |

| 기타(임대수익 등) | 669 | 0.03% | ||||

| 단순합계 | 1,822,081 | 100.00% | ||||

| 연결조정 | (64,117) | - | ||||

| 총합계 | 1,757,964 | - | ||||

| 자료: 당사 3분기 보고서 |

| 주1) K-IFRS 연결기준이며, 2021년 3분기 누적기준임 |

| 주2) 표 하단의 연결조정은 매출액 비율에 반영하지 않음 |

|

[산업 관련 용어 정리] |

| 1. 엔지니어링플라스틱(EP): 공업재료·구조재료로 사용되는 강도 높은 플라스틱. 강철보다도 강하고 알루미늄보다도 전성(展性)이 풍부하며, 금·은보다도 내약품성이 강한 고분자 구조의 고기능 수지. 2. PC(Polycarbonate): BPA(Bisphenol-A)와 염화카르보닐(Carbonyl Chloride)을 반응시켜 생산되는 엔지니어링 플라스틱. 내열성, 내충격성, 전기적 특성 등을 두루 갖추고 있어 자동차 부품, 전기ㆍ전자, 건축자재, 정밀기계 등 광범위한 용도로 사용됨. 3. PC 컴파운드: PC원료에 각종 첨가제를 넣어 필요로 하는 물성을 갖도록 만든 제품 4. PBT(Polybutylene Terephthalate): 내열성, 내열노화성, 기계적 특성, 안전성, 내유성, 전기적 특성이 우수한 엔지니어링 플라스틱. 결정화 속도가 빨라 단시간에 성형이 가능한 장점을 보유하고 있어 가전 및 전자부품, 자동차부품, 광케이블 피복 등에 사용. 5. BPA (Bisphenol A): Phenol과 아세톤을 합성하여 생산. PC(Polycarbonate) 및 에폭시수지의 주원료로 사용됨. 6. PCR (Polycarbonate Resin): BPA(Bisphenol-A)와 염화카르보닐(Carbonyl Chloride)을 반응시켜 생산. 내열성, 내충격성, 전기적 특성 등을 두루 갖추고 있어 자동차 부품, 전기ㆍ전자, 건축자재, 정밀기계 등 광범위한 용도로 사용됨. 7. 이온(교환)수지: 합성 수지의 일종. 물에는 녹지 않지만, 물에 넣으면 그 물이 지닌 이온과 수지가 가진 이온을 교환하는 작용이 있으며, 수지는 교환 흡착된 이온으로 포화하기 때문에 능력을 잃지만, 역시 이온 교환으로 재생될 수 있음. 하수 속의 유해 중금속의 포집, 바닷물로부터의 우라늄 분리, 가성 소다 전해(電解) 제조용의 막, 인공 신장의 투석막 등에 쓰임. 8. 전분당 : 전분을 원료로 하는 감미료의 총칭. 물엿, 맥아당, 글루코오스, 이성화당 등이 포함됨. |

■ 식품 부문

| (1-1) 식품 산업의 성장성 정체 위험 당사가 영위하고 있는 식품사업은 인간이 삶을 영위해 나가는 데 있어 가장 기초적인 요소인 식품을 공급한다는 측면에서 소비자들의 실생활과 밀접하게 관련되어 있으며, 이에 따라 국민소득수준 및 인구통계적 특성 변화 등에 따라 산업 전반의 성장성이 영향을 받습니다. 2020년 발생된 코로나19 사태로 인하여 글로벌 경기 침체가 진행되었으며 그에 따라, 증권신고서 제출일 현재까지도 소비 심리 위축이 지속되고 있습니다. 또한, 신생아 수 감소, 노령인구 증가 등의 인구구조 변화에 따라 내수 위주인 식품 산업의 성장이 정체된 흐름을 보이고 있습니다. 식품 산업은 생활 필수 요소로서 타 산업 대비 안정적인 특징을 가지고 있으나, 코로나19 장기화로 인한 대내외 경기 침체 및 이에 따른 소비 심리 둔화, 인간 구조의 변화(출산율 저하, 고령화) 등 사회 구조적인 요소로 인해 향후 산업의 성장 정체가 지속될수 있습니다. 따라서 투자자 여러분들께서는 이 점 유의하시기 바랍니다. |

당사가 영위하고 있는 식품 사업은 인간이 삶을 영위해 나가는데 있어 가장 기초적인요소인 식품을 공급한다는 측면에서 소비자들의 실생활과 밀접하게 관련되어 있으며, 이에 따라 국민 소득 수준에 따른 민간 소비 및 인구통계적 특성 변화 등에 따라 산업전반의 성장성이 영향 받고 있습니다.

국내 식품 산업은 1970년대 이후 산업화와 인구 증가에 힘입어 비약적인 성장을 이루었으나, IMF 외환위기를 기점으로 곡물가공산업은 수명 주기상 성숙기에 접어들었습니다. 민간 소비에서 차지하는 비중도 점점 낮아지고 있을 뿐만 아니라 경제성장 둔화에 따른 소비심리 위축, 인구증가율 감소세 등으로 인해 수요의 낮은 성장성이 지속되고 있습니다.

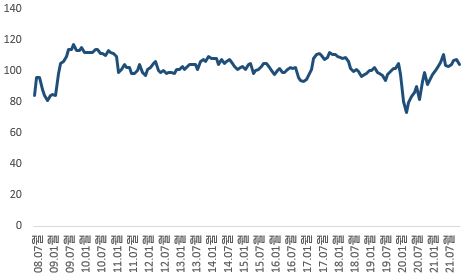

경제 상황에 대한 종합적인 소비자 심리 지표인 소비자심리지수(CCSI)는 2008년 금융 위기의 영향으로 급격히 하락한 이후 2009년 상반기 회복세를 보이며 100 이상의 수치를 기록하였습니다. 이후 90과 100 사이에서 등락을 반복하다 생활물가 상승 등으로 2017년 1월에 2009년 이후 최저치인 93.3을 기록하였으나 점차 다시 회복하여 2017년말 북핵 리스크완화 및 사드(THAAD) 갈등이 해소될 기미를 보이면서 2017년 11월 112.0까지 회복하였습니다. 2018년에는 미-중무역전쟁 등으로 인하여 점차 하락하며 8월에 다시 100이하를 기록하였으며 2019년말까지 비슷한 수준을 유지하며 약보합세를 보였습니다. 2020년에는 코로나19 사태로 인하여 70.8까지 하락하며 2009년 3월 이후 최저 수준을 기록하였으나 정부의 적극적인 방역정책 및 사회적 거리두기 등으로 인하여 경기회복에 대한 기대감으로 소폭 상승세를 보이고 있습니다. 2021년 들어 백신접종 및 코로나19 사태 완화에 따른 사회적 거리두기 완화로 소비자심리지수 추이는 상승하기 시작하였으며, 2020년 12월 소비자심리지수 91.2에서 2021년 12월 소비자심리지수는 103.9로 소비심리가 회복되는 모습을 보이고 있습니다.

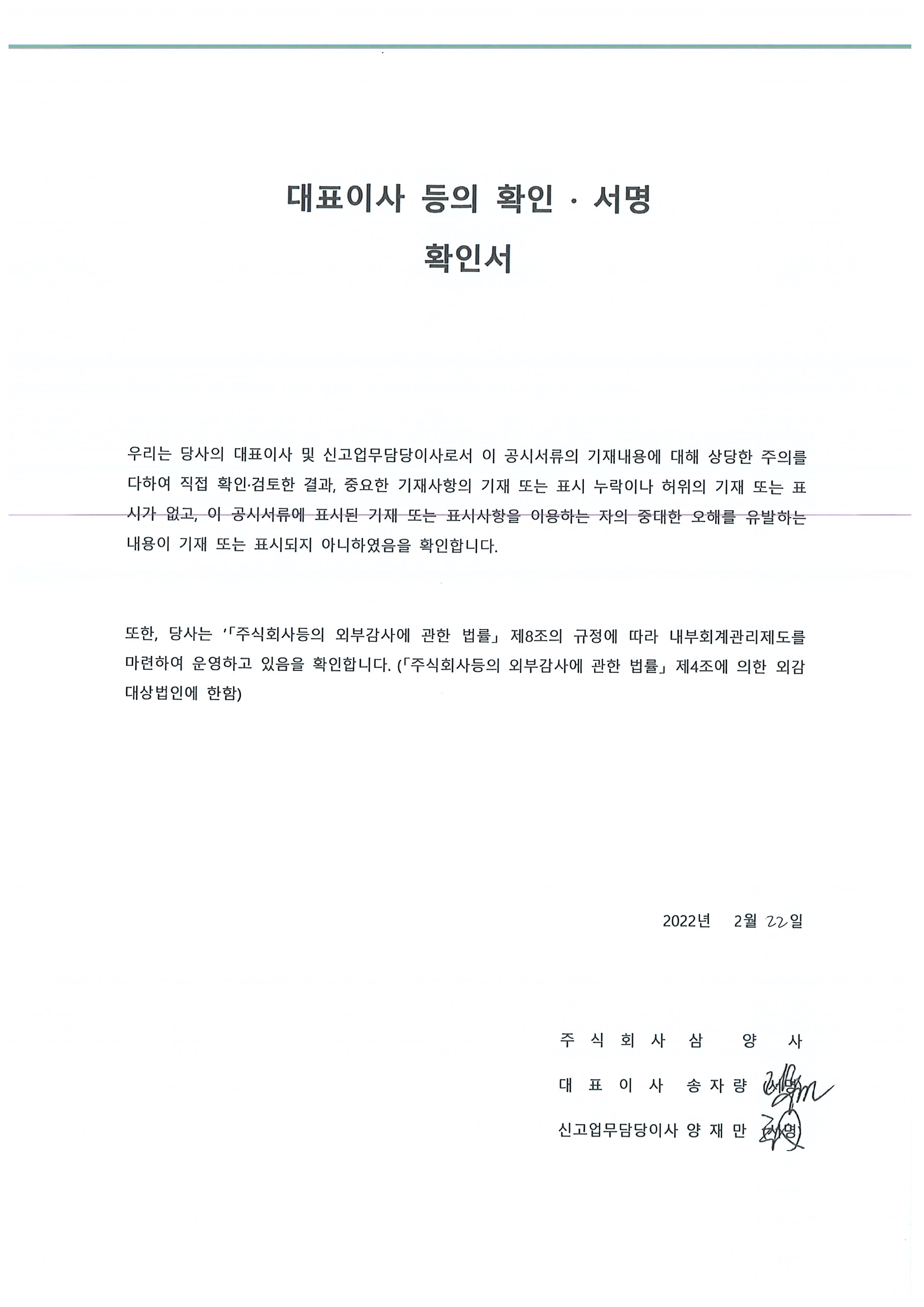

| [소비자심리지수 추이] |

|

|

소비자심리지수 |

| 출처 : 한국은행 경제통계시스템 주) CCSI(소비자심리지수): 소비자동향지수(CSI) 중 6개 주요지수를 이용하여 산출한 심리지표로서 장기평균치(2003년 1월 ~ 2019년 12월)를 기준값 100으로 하여 100보다 크면 장기평균보다 낙관적임을, 100보다 작으면 비관적임을 의미 |

한편, 국내 경제 전망에 대하여 한국은행이 2021년 11월 발간한 '경제전망보고서'에 따르면 2021년 국내 경제 성장률은 4.0%가 예상되며, 2022년에는 3.0% 수준으로 성장할 것으로 전망하고 있습니다. 한국은행에 따르면 국내 경기는 당분간 코로나19재확산의 영향을 받겠으나, 앞으로 백신접종 확대, 수출 호조 등으로 견실한 회복 흐름을 이어갈 것으로 예상하고 있습니다.

| [한국 경제 성장률 전망] |

| (단위: 전년동기대비, %) |

| 구분 | 2020년 | 2021년 | 2022년(E) | 2023년(E) | ||||

| 연간 | 상반 | 하반(E) | 연간(E) | 상반 | 하반 | 연간 | 연간 | |

| GDP | -0.9 | 4.0 | 4.0 | 4.0 | 3.0 | 3.1 | 3.0 | 2.5 |

| 민간소비 | -5.0 | 2.4 | 4.7 | 3.5 | 4.1 | 3.2 | 3.6 | 2.5 |

| 설비투자 | 7.1 | 12.6 | 3.9 | 8.2 | -0.5 | 5.5 | 2.4 | 1.5 |

| 지식재산생산물투자 | 4.0 | 4.0 | 4.1 | 4.1 | 4.1 | 3.7 | 3.9 | 3.8 |

| 건설투자 | -0.4 | -1.5 | 0.1 | -0.7 | 2.1 | 3.1 | 2.6 | 2.1 |

| 상품수출 | -0.5 | 14.4 | 3.5 | 8.5 | 1.9 | 3.3 | 2.6 | 2.5 |

| 상품수입 | -0.1 | 12.5 | 7.8 | 10.1 | 2.4 | 3.7 | 3.1 | 2.6 |

| 자료: 한국은행 경제전망보고서 (2021.11) |

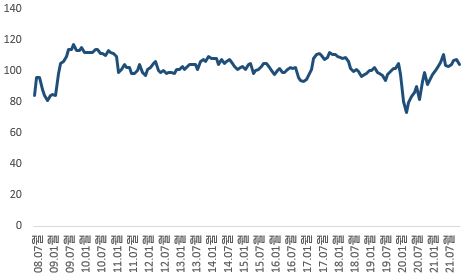

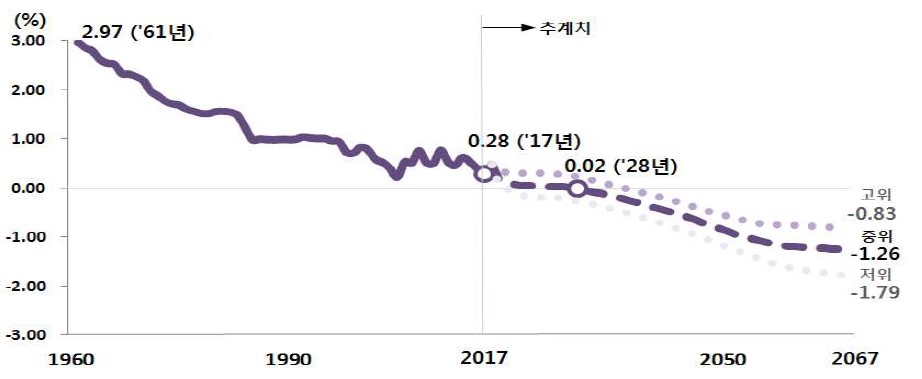

또한, 통계청의 장래인구추계에 따르면 국내 인구는 2028년 5,194만명까지 증가한 후 감소할 것으로 예상되며 2067년 약 3,929만명(중위 추계)에 이를 전망입니다. 인구성장률은 2029년부터 마이너스 인구성장을 시작하여 2067년 -1.26% 수준에 이를전망입니다. 또한 신생아 수 감소, 노령인구 증가 등의 인구구조 변화도 전망되어 향후 국내 식품 산업의 수요 기반에 부정적인 영향을 끼칠 위험이 있습니다.

| [장래 인구 추이 및 인구성장률] |

|

|

장래 인구 추이 |

|

|

장래인구성장률 |

| 출처 : 통계청 장래인구추계 |

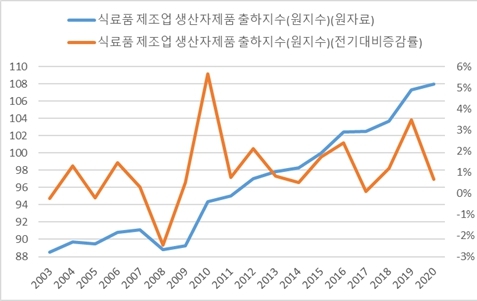

한편, 식료품 제조업의 전체적인 출하지수 추이는 점진적인 증가세를 보이고 있습니다. 그러나 2018년과 2019년 식료품 제조업 출하지수는 전년대비 각각 1.17%, 3.47% 증가한데 반해, 2020년은 전년대비 0.65% 증가하면서 성장이 정체된 모습을 보였습니다. 한편 GDP성장률과 식료품제조업 출하지수 증감률은 상관관계가 높은 모습을 보입니다. 그러나, 2015년 100을 기준으로 식료품 제조업 출하지수는 2017년 102.9를 기록하여 2년간 2.9% 증가하는데 그친 반면, GDP성장률이 2010년 이후 매년 3.0% 이상을 나타냈고, 2017년 5.4%의 성장률을 기록한 것과 비교하였을 때 식품산업 자체의 성장한계가 있는 것으로 판단됩니다. 특히 2020년의 경우 코로나19 확산에 따라 GDP 성장률은 0.30%로 지속적으로 하락 추이를 보이고 있으며, 식료품 제조업 출하지수 증감율도 0.65%를 기록하는 등 코로나19라는 대외적인 변수의 영향으로 식료품 제조업 성장이 제한적이었습니다.

| [식료품제조업 출하지수와 증감률] |

|

|

식료품제조업 출하지수와 증감률 |

| 자료 : 한국은행 경제통계시스템 주) 식료품 출하지수는 2015년의 출하지수가 100으로 이를 기준으로 함. |

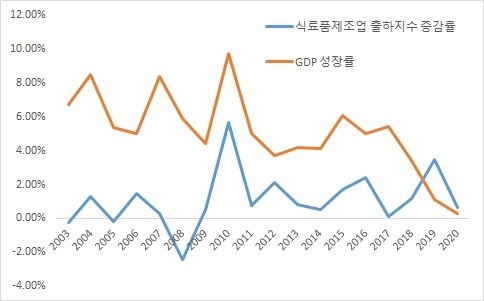

| [식료품제조업 출하지수 증감률과 GDP성장률] |

| (단위: %) |

|

|

식료품제조업 출하지수 증감률과 gdp 증감률 |

| 자료 : 한국은행 경제통계시스템 |

상기와 같이 당사가 영위 중인 식품 산업은 생활 필수 요소로서 타 산업 대비 안정적인 특징을 가지고 있으나, 코로나19 장기화로 인한 대내외 경기 침체, 이에 따른 소비 심리 둔화 및 인구 구조의 변화(출산율 저하, 고령화 등) 등 사회 구조적인 요소로 인해 향후 산업의 성장 정체가 지속될 수 있습니다. 뿐만 아니라 웰빙 문화의 확산 등 소비자들의 건강에 대한 관심과 이로 인한 소비자 기호의 변화는 고가 웰빙 식품, 건강 보조식품 등 일부의 제품군을 통한 성장의 기회가 되기도 하지만 전반적인 식품산업에 대해서는 양적 성장의 한계가 될 수 있는 위험요소가 되고 있습니다. 투자자께서는 이 점 유의하시기 바랍니다.

| (1-2) 시장 내 경쟁심화 위험 식품산업은 제품의 차별화가 어려워 신규회사의 시장 진입이 활발한 편으로 시장 구도의 안정성이 높지 않고 경쟁 강도가 높은 편입니다. 위생적인 생산설비, 전국적인 유통망 및 소비자에 대한 브랜드 인지도 등이 식품사업 내에서의 중요한 경쟁 요소로 작용하고 있으며, 당사가 속한 제당, 전분당, 제분, 유지 산업 등은 이러한 경쟁 요소에서의 우위를 가지는 일부 업체들이 과점 체제를 형성하고 있습니다. 당사의 경우 설탕, 전분당, 밀가루 부문에서 2021년 3분기 각각 32%, 28%, 10%로 견조한 시장점유율을 지속적으로 유지하고 있어 식품 사업에서 당사의 시장 지위가 단기간에 크게 변동될 가능성은 높지 않을 것으로 보입니다. 다만 국내 제당, 전분당, 제분, 유지 산업의 성장 정체 양상과 과점 업체들 간 경쟁 및 외부 요인들의 변동 등에 의해 향후 당사의 사업 환경이 악화될 우려가 있습니다. |

식품산업은 제품의 차별화가 어려워 신규회사의 시장 진입이 활발한 편으로 시장 구도의 안정성이 높지 않고 경쟁 강도가 높은 편입니다. 위생적인 생산설비, 전국적인 유통망 및 소비자에 대한 브랜드 인지도 등이 식품산업 내에서의 중요한 경쟁요소로 작용하고 있으며, 당사가 속한 제당, 전분당, 제분 유지 산업 등은 이러한 경쟁 요소에서의 우위를 가지는 일부 업체들이 과점 체제를 형성하고 있습니다.

제당시장의 경우 1950년대말 삼양사, CJ제일제당, 대한제당의 3사 체제로 경쟁구도가 정비된 이후 현재까지 3사 과점 체제가 유지되고 있습니다. 전분당 시장의 경우 삼양사, 대상, IK(Ingredion Korea), CJ제일제당 4개사가 경쟁 구도를 형성하고 있으며, 제분 시장은 삼양사, 대한제분, CJ제일제당, 대선제분, 영남제분, 삼화제분, 밀다원 등의 업체가 과점 체제를 형성하고 있습니다.

당사의 경우 설탕, 전분당, 밀가루 부문에서 2021년 3분기까지 각각 32%, 28%, 10%의 시장점유율을 지난 수년간 유지하고 있으나, 제당, 제분, 유지 등의 식품 시장의 경우 이미 성숙기에 진입하여 과점 업체들 간 경쟁이 치열한 상황입니다. 따라서 향후 성장성이 낮고 식품 가공 산업의 양적 한계 등을 고려할 때 추가적인 시장점유율 확보는 어려운 환경입니다.

| [주요제품 시장점유율] |

| (단위: %) |

| 부문 | 품목 | 2021년 3분기 | 2020년 | 2019년 |

|---|---|---|---|---|

| 식품 |

설탕 |

32 | 32 | 32 |

|

전분당 |

28 | 28 |

28 |

|

|

밀가루 |

10 | 10 | 10 |

| 자료: 당사 2021년 3분기 보고서 |

안정적으로 유지되고 있는 당사의 시장점유율 등을 고려할 때 식품 사업에서 당사의 시장 지위가 단기간에 크게 변동될 가능성은 높지 않을 것으로 보이나, 국내 제당, 전분당, 제분, 유지 산업의 성장 정체 양상과 과점 업체들 간의 경쟁 및 외부 요인들의 변동 등에 의해 향후 당사의 사업 환경이 악화될 우려가 있습니다. 투자자께서는 이 점 참고하시기 바랍니다.

| (1-3) 원재료 및 환율 관련 위험 당사는 원재료를 해외에서 수입하고 있으므로, 원재료의 가격, 수입환율 및 운임가격은 당사의 수익성에 영향을 미칩니다. 2020년 대비 2021년 3분기 현재 당사의 원당, 원맥, 옥수수의 도입평균가격은 전년 대비 큰 폭으로 상승하는 추이를 보이고 있으며, 향후에도 코로나19 사태의 불확실성으로 인하여 주요 수출국인 미국과 우크라이나, 남미의 생산량 추정치 감소와 중국의 수요 강화, 미·중 무역전쟁 등으로 인한 외부환경적 요인들로 인하여 특히 주요 원재료인 옥수수 가격 등 국제 곡물 가격폭이 확대될 가능성이 있습니다. 한편, 2022년 들어 미 연준에서 조기긴축 가능성을 언급하면서 원달러 환율은 1,200원을 돌파하는 모습을 보였으며, 향후에도 미 연준의 통화정책, 코로나19 불확실성 등에 따라 환율의 변동성이 커질 수 있습니다. 벌크선운임 지수인 BDI 지수는 2021년말부터 중국 정부의 규제와 헝다 사태로 건설 경기가 얼어붙으면서 중국의 철광석 수입과 철강 생산량이 줄어듦에 따라 지속 하락하는 추세를 보이고 있습니다. 향후 오미크론 변이 확산과 에너지 가격 급등락에 따라 BDI지수가 향후에도 급등락할 가능성이 있습니다.국제곡물가격, 환율, 해상운임이 상승할 경우 당사 수익성에 부정적인 영향을 줄 수 있으므로 투자자 여러분께서는 이점 유의하시기 바랍니다. |

국내 음식료업체는 제품의 생산을 위한 1차 원재료인 농산물의 국내 자급도가 낮아 원재료의 상당 부분을 수입에 의존하고 있습니다. 이에 따라 국제곡물가격 변동과 해상운임의 변화가 국내 음식료업체의 원가에 직접적인 영향을 미치고 있으며, 생산된 제품의 대부분이 내수시장에서 소비되고 있어 수입환율에 따라 수익성이 영향을 받고 있습니다. 당사의 도입평균가격 기준으로 2021년 3분기와 2020년을 비교해보면, 원당가격은 약 29.2% 가량 상승하였으며, 원맥과 옥수수의 도입평균가격 역시 각각 10.3%, 37.5% 가량 상승하며 전년 대비 큰 폭으로 증가하였습니다.

최근 국제 원당시세는 브라질 가뭄에 따른 수확 차질 우려와 유가 대비 에탄올 수익성 개선에 따른 설탕 생산량 감소 전망으로 강보합세를 보이고 있고, 국제 옥수수시세는 해상운임 강세지속, 브라질 가뭄 및 흑해 신곡 출하 지연에 따른 공급차질로 강보합세를 보이고 있으며, 국제 원맥시세 역시 러시아 등 유럽의 가뭄에 따른 생산 감소로 강보합세를 보이고 있습니다.

| [주요 원재료 등의 가격 변동 추이] |

| (단위 :U$/TON) |

| 구 분 |

2021년 3분기 |

2020년 |

2019년 |

|

|---|---|---|---|---|

| 원 당 | 수 입 | 407 |

315 |

337 |

| 원 맥 | 수 입 | 310 |

281 |

283 |

| 옥수수 | 수 입 | 297 |

216 |

216 |

| 자료: 당사 3분기 보고서 주1) 산출기준 : 도입평균가격 주2) 주요 가격변동 원인 : 원료가격 및 시장상황 변화 / 시장수급 변화 |

국제곡물시장은 수요의 변동성은 높지 않은 반면, 공급의 변동성은 러시아, 미국, 아르헨티나, 호주, 브라질 등 주요 생산국의 작황과 경작지 면적 변화에 따라 높게 나타나고 있으며, 공급 요인에 따라 국제곡물가격이 변동하는 특성을 보이고 있습니다. 또한 국제곡물거래에 있어 소수의 다국적 곡물기업들이 시장지배력을 바탕으로 가격결정력을 행사하고 있어, 국제곡물가격의 변동성은 높은 수준으로 나타나고 있습니다.

2008년 하반기 글로벌 금융위기 이후 2010년 상반기까지 콩, 옥수수, 밀 등 국제곡물가격이 하향 후 소폭 등락하는 추세가 나타났으며, 2010년 하반기 이후 2012년 중반까지 국제 곡물 가격이 재차 상승하였습니다. 2013년 하반기 이후 소비침체 장기화에 따른 곡물소비 감소 및 옥수수 등 곡물 생산량의 증가로 공급이 상대적으로 과다해지며 국제 곡물가격이 하락하였으며, 이후 생산 및 재고량 증가와 달러화 환율 하락의 영향으로 하향 안정화된 기조가 유지되었습니다. 다만, 2015년 하반기 엘니뇨 및 라니뇨 등 이상기후가 발생한 이후로는 원당 가격 상승세가 지속되는 반면, 소맥 및 옥수수 가격은 안정세를 유지하는 등 가격 변동성이 확대되는 양상을 보였습니다. 이후 유럽식량농업기구(FAO, Food and Agriculture Organization of the United Nations)의 발표에 따르면, 식량가격지수 중 곡물가격지수는 2016년 88.3에서 2017년 91.0를 거쳐 2018년 100.6를 기록하며 점진적으로 상승하는 모습을 보였습니다. 2019년에는 미-중무역전쟁 등으로 인하여 2018년 대비 하락한 96.4를 기록하였으나 2020년 전 세계적으로 발생한 코로나19 사태로 평균 곡물가격지수는 102.7으로 상승하였습니다. 2021년 들어 주요 곡물 가격의 강세가 이어지면서 2021년 12월 기준 곡물가격지수는 140.5를 기록하였습니다.

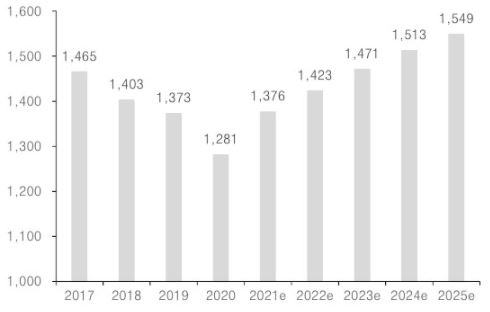

한편 한국농촌경제연구원이 발표한 '국제곡물 전망 2021년 11월호'에 의하면 대미환율 및 해상운임 상승이 곡물 수입단가지수(CIF, 2015년=100)의 상승을 야기하였으며 2021년 4분기와 2022년 1분기까지도 이러한 상승세는 지속될 전망입니다.

곡물 가격의 변동성은 매우 큰 편으로 원재료 가격변동에 따라 당사 수익성이 변화할위험이 있습니다. 향후 글로벌 경기회복에 따른 곡물 수요의 증가와 이상기후에 따른 공급부족 현상이 나타날 경우 국제 곡물가격이 빠른 속도로 상승할 수 있습니다. 이에 따른 원가율 상승분을 판매가격 상승으로 벌충하지 못할 경우 당사의 수익성에 악영향을 미칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다.

| [곡물 수입단가지수 동향 및 전망] |

|

|

곡물 수입단가지수 동향 및 전망 |

|

주) 품목별 식용, 사료용의 국내 수입액 가중치(최근 5개년 평년) 및 IHS Global Insight 대미환율 전망치 이용하여 산출, 괄호 안은 전 분기 대비 증감률 |

또한 식품사업의 경우 기초 원재료의 수입 의존도가 높아 환율 변동에 따라 수익성이영향을 받을 수 있습니다. 최근 환율을 살펴보면, 2020년에는 초기 코로나19 확산에 따른 경제 침체 우려 등으로 인하여 3월 최대 1,280원까지 급등하였습니다. 그러나, 미국의 저금리 정책 장기화 및 경기부양책을 위한 화폐 공급 증가 예상 등으로 인하여 달러 가치가 점차 하락하여 2020년 12월에는 1,085원까지 하락하였습니다. 2021년 들어 미국이 테이퍼링 계획 발표와 금리 인상을 예고함에 따라, 원달러 환율은 점점 상승하는 모습을 보였으며 2021년 12월 30일 기준 원달러 환율은 1,188.8원/$를 기록하였습니다. 이후 2022년 들어 미 연준에서 조기긴축 가능성을 언급하면서 원달러 환율은 1,200원을 돌파하는 모습을 보였습니다. 이처럼, 향후 미 연준의 통화정책, 코로나19 불확실성 등에 따라 환율의 변동성은 커질 수 있으며 당사는 환율에 따라 수익성이 변동할 수 있으므로 이에 대하여 지속적인 모니터링이 필요할 것으로 판단됩니다.

| [원/달러 환율 추이] |

|

|

환율 |

|

출처 : 서울외국환중개 |

또한, 당사는 식품의 원재료를 대부분 수입에 의존하고 있으므로 해상운임의 급격한 상승은 당사의 수익성에 부정적인 영향을 미칠 가능성이 있습니다. 벌크선운임 지수인 Baltic Dry Index(BDI, 세계 해운업계의 경기상황을 나타내는 대표적 지수로 석탄, 철광석과 같은 원자재와 곡물을 운반하는 벌크선의 시황을 나타냄)는 하향 안정세를 보여왔으나, 2016년 중국 건설경기 활성화에 따른 철광석, 석탄 수입의 증가, 유럽의 석탄 수요 증가로 상승하였습니다. BDI지수는 2017년 하락세를 보이기도 하였으나 철광석, 석탄 수송 수요의 증가와 원자재 가격 상승 및 해상 물동량 증가로 다시상승하여 2018년까지 약 1,353pt 수준으로 회복하였습니다. 2019년에는 브라질 댐 붕괴 사고의 여파와 중국의 자국 석탄 생산 증가로 인한 수입감소 등으로 수요가 위축되면서 BDI 지수가 급락하였고, 이후 브라질의 철광석 공급능력 회복 및 중국의 재고 구축 수요 증가, 대서양 선적 석탄 물동량 증가 및 남미 곡물 수요 강세 등 수요측면에서의 회복으로 BDI 지수가 상승하였습니다. 그러나 2020년에는 다시 COVID-19에 의한 세계 경기 침체와 더불어 BDI 지수의 가파른 하락이 불가피하였으나, 하반기부터는 미국과 중국의 경기 부양책에 의한 인프라 투자로 철광석 등 원자재 수요가 급격히 늘어나며 다시 BDI가 상승하였습니다. 2021년에는 최근 중국 및 주요국의 경기 회복등으로 철광석과 석탄 등이 물동량이 회복세를 나타내며 지속적인 상승세를 나타내었으며 2021년 3분기말 평균 BDI지수는 3,700pt수준을 기록하였습니다. 2021년 10월 BDI지수가 일부 하락하였는데 이는 브라질-호주간 철광석 가격 스프레드가 확대되면서 무역에 의한 철광석 거래 차익의 기회가 줄어든 것이 일부 원인으로 작용하였습니다. 또한 이후에도 중국 정부의 규제와 헝다 사태로 건설 경기가 얼어붙으면서 중국의 철광석 수입과 철강 생산량이 줄어듦에 따라 BDI지수는 지속 하락하는 추세를 보이고 있습니다. 해상운임의 하락은 당사 수익성에 긍정적 영향을 줄수 있으나, 향후 오미크론 변이 확산과 에너지 가격 급등락에 따라 BDI가 향후에도 급등락할 가능성이 있기에 BDI지수 추이에 대한 지속적인 모니터링이 필요할 것으로 판단됩니다.

| [국제 벌크선 운임지수 추이] |

|

|

bdi지수 추이_bloomberg |

| 자료 : bloomberg |

국제곡물가격, 환율, 해상운임이 상승할 경우 당사 수익성에 부정적인 영향을 줄 수있으므로 투자자 여러분께서는 이점 유의하시기 바랍니다.

| (1-4) 식품위생 관련 위험 국민 소득 및 생활 수준의 전반적인 향상으로 식품 위생 및 안전에 대한 관심이 고조되고 있으며, 이에 따른 투자 및 원가부담 증가는 식품 관련 사업을 영위하는 당사의 수익성에 영향을 미칠 수 있습니다. 또한, 매입 및 유통공정에서 발생할 수 있는 이물질 등과 같은 위생안전 문제는 예측 불가능한 위험요소로서, 위생관련 투자 및 관리가 적절히 이루어지지 않을 경우 고객이탈, 대외신인도 하락, 소비자 피해보상 등 당사의 영업활동에 막대한 지장을 초래하여 수익성이 악화될 수 있습니다. 한편, 당사는 2016년과 2017년 한 차례씩 식품위생법 위반으로 시정명령을 받았으며, 즉시 시정조치하였습니다. 향후 중대한 식품위생법 위반으로 제재를 받을 경우 불매운동, 소송, 평판 악화 등으로 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. |

소득 수준의 향상으로 건강에 대한 국민들의 관심이 높아짐에 따라, 식품 안전에 대한 사회적 관심과 규제 증가로 식품 업체들의 위생 및 안전 관련 위험 부담이 증가하였습니다. 국민소득 및 생활 수준의 전반적인 향상으로 건강 및 웰빙에 대한 사회적 관심이 고조된 가운데, 2000년 이후 연이어 발생한 각종 식품관련 사건ㆍ사고들(조류독감, 불량만두, 기생충김치 파동, 집단식중독, 멜라민 검출 등)과 식품 이물질 사고는 식품 안전과 위생에 대한 규제 강화를 유발하였습니다. 정부는 식품위해요소중점 관리기준(HACCP), ISO등의 인증 적용 확대, 음식점 원산지 표시대상 품목 확대 등 지속적으로 식품 안전대책을 마련하고 있으며, 제조물책임법(P/L)의 제정 및 시행에 따라 국민의 건강과 안전을 보장하기 위한 감독이 강화되고 있는 추세입니다. 이러한 규제 강화는 당사와 같은 식품 업체들에게 위생 설비 투자, 노후설비의 교체에 따른 투자 소요, 위생점검 실시로 인한 제조비용 상승 등 각종 비용 부담으로 이어지고 있습니다.

또한, 식품안전과 위생에 대한 소비자 관심이 집중됨에 따라 식품의 보관, 유통 및 제조 등 모든 단계에 대한 규제 역시 강화되고 있습니다. 식품위생법, HACCP 인증 등에 따라 규제 및 인증 조건 충족을 위한 시설설비 등에 대한 투자로 추가 비용이 투입될 수 있습니다. 당사를 포함하여 규모가 큰 식품업체의 경우 위생시설 및 충분한 설비투자 능력을 보유하고 있으므로 식품 위생 및 안전과 관련하여 발생하는 일련의 규제 등에 대한 대응이 가능할 것으로 예상됩니다.

한편, 당사는 과거 식품위생법과 관련하여 제재를 받고 즉시 조치를 취한 바 있으며, 주요 내용은 다음과 같습니다.

| 2016년 8월 5일 창고시설 부족 - 시설개수명령 | |

| 1. 발생공장 | 인천 1공장 |

| 2. 발생 내역 | 수출용 제품 상차 대기를 위한 야외 적재 시간과 여과를 위한 규조토(식품첨가물) 야외 적재가 창고시설 부족인 '식품위생법 36조 시설기준위반'으로 확인되어, 시정명령인 시설개수명령을 받음 |

| 3. 조치/대응 내역 | 즉시 외부 전문 창고를 사용하여 제품을 보관함으로써, Bottle-Neck(병목현상) 방지. 추가 창고시설을 공장 내에 건설 중 |

| 2017년 1월 4일 알레르기 주의사항 문구 미표시 - 시정명령 | |

| 1. 발생공장 | 아산공장 |

| 2. 발생 내역 | 이마트 PL상품(Private Label상품, 유통업체의 브랜드를 붙여 판매하는 상품으로 PB상품과 같음)으로 공급하는 튀김/부침가루에서, 제품에 직접 들어가는 알레르기 유발성분은 법규를 준수하여 표시되었으나, 공장 또는 다른 원료에서 기인하여 들어갈 가능성이 있는 성분에 대한 주의문구가 표시 누락되어, '식품위생법 10조 2항의 경미한 위반사항'으로 시정명령 받음 |

| 3. 조치/대응 내역 | 조금이라도 혼입 가능성이 있는 알레르기 유발물질이 혼입될 수 있다는 문구를 삽입한 포장재로 즉시 교체 |

식품 관련 위생문제가 발생하였을 시 그 파장은 최종소비자인 개인의 건강뿐만 아니라 회사가 오랫동안 쌓아온 브랜드와 안전에 대한 공신력, 더 나아가 사회 전반의 불신이 발생하는 중대한 사건이므로 당사는 식품의 위생안전을 최우선 과제로 삼고 투자와 지속적인 모니터링을 통하여 위생 안전문제의 소지를 미연에 방지하고자 노력하고 있습니다.

식품 위생 관련 사건은 사건의 진위여부, 책임소재 등과 무관하게 업체 이미지와 브랜드 인지도에 큰 타격을 줄 수 있는 위험요소 입니다. 향후 식품 위생 관련 사건 발생시 불매운동, 소송, 평판 악화 등으로 인해 당사의 수익성에도 악영향을 줄 수 있는 점 참고하시기 바랍니다.

■ 화학 부문

| (1-5) 엔지니어링 플라스틱 부문 관련 위험 당사가 영위하는 화학부문의 주요 제품인 엔지니어링 플라스틱은 일반 범용 플라스틱에 비해 투명성, 내열성 및 기계적 특성이 우수해 전기, 전자, 자동차, 의료, 보안, 기계부품 등의 소재 뿐 아니라 광학용에도 널리 사용되고 있는 고기능 최첨단 소재입니다. 엔지니어링 플라스틱은 주요 수요처가 전기전자 및 자동차 산업인 관계로, 산업 기준으로 보았을 때는 자동차, 전기전자 등의 전방 산업의 수요가 확대될 때 동반 성장하는 특징이 있습니다. 따라서 해당 전방 산업이 악화될 시 당사 엔지니어링 플라스틱 부문의 사업성도 악화될 수 있으니 투자자 여러분들께서는 이 점 유의하시기 바랍니다. |

당사가 영위하는 화학부문의 주요 제품인 엔지니어링 플라스틱은 일반 범용 플라스틱에 비해 투명성, 내열성 및 기계적 특성이 우수해 전기, 전자, 자동차, 의료, 보안, 기계부품 등의 소재 뿐 아니라 광학용에도 널리 사용되고 있는 고기능 최첨단 소재입니다. 엔지니어링 플라스틱은 주요 수요처가 전기전자 및 자동차 산업인 관계로, 산업 기준으로 보았을 때는 자동차, 전기전자 등의 전방 산업의 수요가 확대될 때 동반 성장하는 특징이 있습니다. 따라서 해당 전방 산업이 악화될 시 당사 엔지니어링 플라스틱 부문의 사업성도 악화될 수 있으니 투자자 여러분들께서는 이 점 유의하시기 바랍니다. 자동차 산업과 전기전자 산업의 최근 산업 현황은 아래와 같습니다.

[자동차 산업]

2020년 자동차 산업은 중국, 미국 등 주요 시장의 성장이 정체된 가운데 COVID-19의 영향으로 수요 감소폭이 확대됨에 따라 다소 부정적인 영업환경이 전개되었으며, 2020년 국내 자동차 생산은 2019년 대비 11.2% 감소한 350.7만대에 그쳤고, 수출은약 21.4% 감소하였습니다. 그러나 2021년 COVID-19 사태가 일부 안정화되면서 글로벌 수요 회복의 기대감 속에 해외 완성차 업체들의 생산 정상화가 본격화되고 있는 상황입니다. 2022년 역시 견조한 글로벌 수요 기반(산업내 누적된 이연수요 풍부) 및 타이트한 재고 수준을 감안할 때, 2023년까지 글로벌 업황 호조세가 지속될 것으로 업계는 예측하고 있습니다.

다만, 변이 바이러스 확산 등 예상과는 다르게 COVID-19가 장기화 될 시 자동차 산업 내 생산공장 가동 중단 및 부품 조달 차질이 이어져 글로벌 자동차 시장의 성장이 다시금 둔화될 가능성이 있습니다. 더불어, 국내 자동차 산업의 경우, COVID-19 확산에 따른 국내경기 회복세 지연 및 가계부채 증가에 따른 소비 여력 위축이 내수 판매 둔화로 이어지며 국내 자동차 산업 업황 부진으로 귀결될 우려가 있으며, 미중 무역 분쟁에 따른 글로벌 경기 둔화, 신흥국의 금융위기에 따른 글로벌 경기의 불확실성 증대는 수요 감소로 이어질 가능성이 있습니다. 또한, 2021년 발생한 델타 및 오미크론 변이 바이러스로 인한 COVID-19 재확산 및 반도체 수급 이슈 등으로 인한 글로벌 생산차질 역시 자동차 산업의 향후 전망을 예측하기 어렵게 하는 요인입니다.

향후 완성차 수요가 감소하거나 각종 변이 바이러스로 인한 COVID-19 재확산, 반도체 수급 이슈 및 자동차 산업의 성장 둔화 등에 따른 비우호적인 영업환경이 전개될 경우 당사의 매출 전반에 부정적 영향을 미칠 수 있으므로 투자자 여러분께서는 이점 유의하시기 바랍니다. 다음은 국내 자동차 생산, 내수판매 및 수출 추이 입니다.

| [국내 자동차 생산, 내수판매, 수출 추이] |

| (단위: 만대, %) |

|

|

국내 자동차 생산, 내수판매, 수출 추이 |

| 자료: 한국자동차산업협회(KAMA) 주) 중대형상용차 포함 |