|

|

lx인터내셔널122_대표이사등의확인_220128 |

투 자 설 명 서

2022년 01월 28일 |

|

| 주식회사 LX인터내셔널 |

|

| (주)LX인터내셔널 제122-1회 무기명식 이권부 무보증사채 (주)LX인터내셔널 제122-2회 무기명식 이권부 무보증사채 (주)LX인터내셔널 제122-3회 무기명식 이권부 무보증사채 |

|

| 제122-1회 금 일천백억원정 (\ 110,000,000,000) 제122-2회 금 일천백억원정 (\ 110,000,000,000) 제122-3회 금 필백억원정 (\ 80,000,000,000) |

|

| 1. 증권신고의 효력발생일 : |

2022년 01월 28일 |

| 2. 모집가액 : |

제122-1회 금 일천백억원정 (\ 110,000,000,000) 제122-2회 금 일천백억원정 (\ 110,000,000,000) 제122-3회 금 필백억원정 (\ 80,000,000,000) |

| 3. 청약기간 : |

2022년 01월 28일 |

| 4. 납입기일 : |

2022년 01월 28일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)LX인터내셔널 → 서울특별시 종로구 새문안로 58 | |

| NH투자증권(주) → 서울특별시 영등포구 여의대로 108 | |

| KB증권(주) → 서울특별시 영등포구 여의나루로 50 | |

| 신한금융투자(주) → 서울특별시 영등포구 여의대로 70 | |

| 미래에셋증권(주) → 서울특별시 중구 을지로5길 26 | |

| SK증권(주) → 서울특별시 영등포구 국제금융로8길 31 | |

| 대신증권(주) → 서울특별시 중구 삼일대로 343 | |

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| NH투자증권(주) / KB증권(주) / 신한금융투자(주) |

【 대표이사 등의 확인 】

|

|

lx인터내셔널122_대표이사등의확인_220128 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

|---|---|

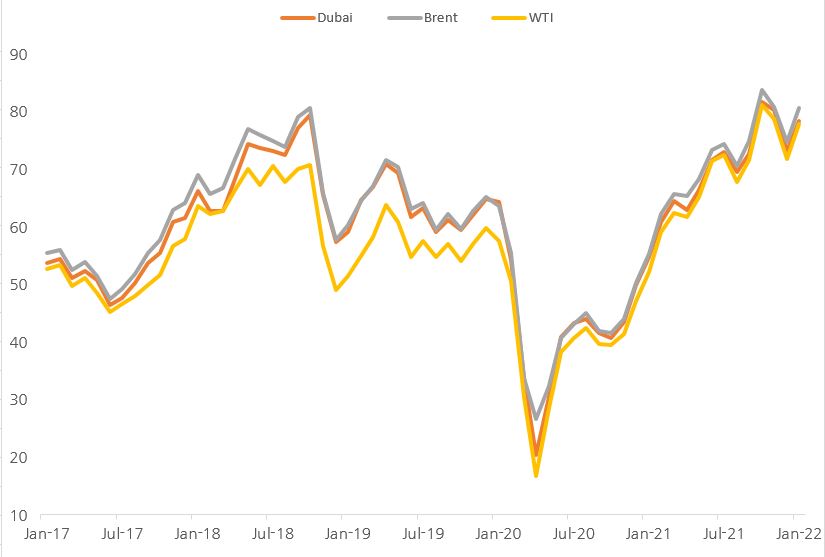

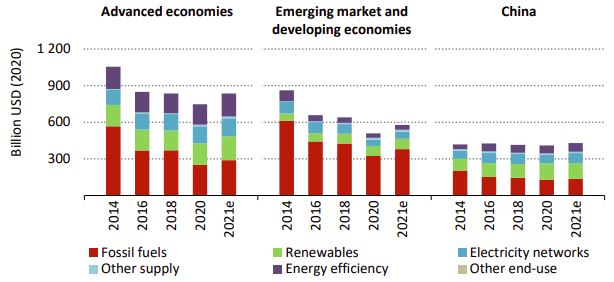

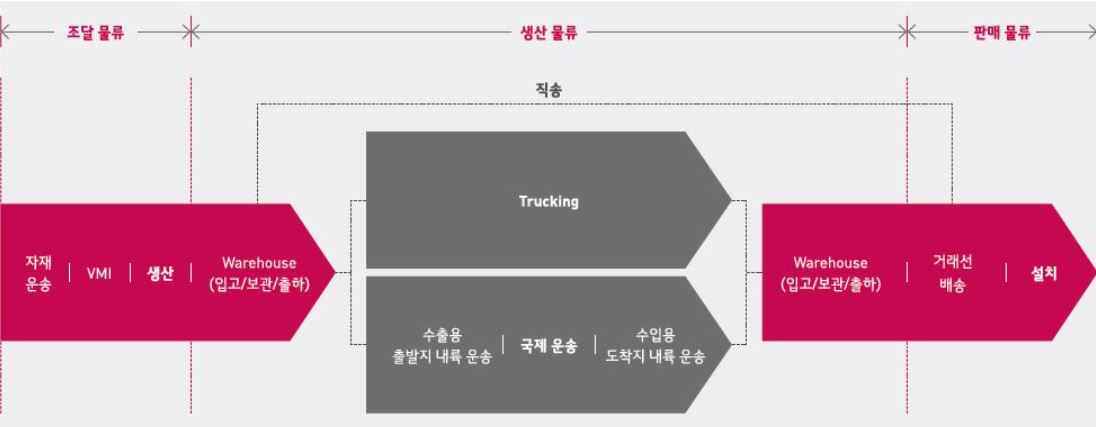

| 사업위험 | 가. 글로벌 경기 둔화에 따른 종합상사업의 성장성 관련 위험 당사는 석탄, 팜오일, 석유화학 상품을 비롯하여 전기·전자 소재 및 부품 등의 다양한 품목을 거래하고 있으며, 상사업, 해운·항공·육상운송, 자원 개발, 기타 프로젝트 주선 및 컨설팅 등 다양한 서비스를 제공하는 종합상사업을 영위하고 있습니다. 이와 같은 다양한 사업 포트폴리오에 기인하여 당사의 매출 및 영업이익은 글로벌 경기와 자원시황 등의 다양한 거시경제지표에 영향을 받는 특성을 지니고 있습니다. 한편, 한국무역협회(KITA)에서 발표한 우리나라의 연도별 수출입총괄 자료에 따르면 2021년 11월까지의 교역량은 1조 1,375억불을 기록하며 전년 대비 16.1% 증가하였습니다. 또한 2021년 11월 한국은행이 발표한 경제전망보고서에 따르면 국내 경제성장률은 2021년 4.0%, 2022년 3.0%, 2023년 2.5% 수준을 나타낼 것이라고 전망하였습니다. 이는 수출과 투자가 양호한 흐름을 지속하는 가운데, 민간소비의 회복세가 강화되면서 견실한 성장흐름을 이어갈 것이라는 예상으로부터 기인한 수치입니다. 최근 코로나19 백신 및 치료제 개발 노력에 따른 백신 보급이 점차 확대되는 추이를 보이고 있으며, 주요 선진국을 중심으로 추가접종 역시 활발히 이루어지고 있는 바, 향후 코로나19 백신 보급이 원활하게 이루어질 시 코로나19 관련 위험은 시간이 갈수록 완화될 가능성이 있습니다. 하지만 코로나19의 유행이 장기간 지속될 경우, 국내외 경기 둔화로 인하여 민간 소비 및 설비투자 위축으로 이어질 가능성이 있으며, 이는 당사의 매출과 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 나. 종합상사업의 구조적 저성장에 따른 수익성 관련 위험 당사가 영위하는 종합상사업은 외형 대비 영업이익률이 낮은 산업의 특성을 지니고 있고 이러한 특성이 개선되는데 한계가 있는 산업으로 평가되고 있습니다. 또한 우리나라 수출실적에서 종합상사가 차지하는 비중이 수년간 축소되는 양상을 보이고 있으며, 이는 제조업체의 직수출 확대, 현지 생산 가속화 및 삼국간 무역확대, 전자상거래의 확산 등에 기인한 것입니다. 이와 같은 종합상사업의 구조적 저성장 및 저수익성에 대응하기 위하여 당사는 기존 사업부문에 대한 지속적인 투자와 더불어 보유 자산의 운영 효율화 및 적극적인 신규 사업의 비중을 확대해나갈 것입니다. 하지만 종합상사업의 구조적 저성장 및 저수익성 위험은 향후에도 지속적으로 유효할 가능성이 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 다. 자원시황 변동 관련 위험 당사는 기존의 수출대행 위주의 일차원적인 사업구조에서 벗어나 석탄 광산에 대한 투자 및 트레이딩, 팜농장 운영 및 팜오일 트레이딩, 그리고 2차전지 원료 관련 물질인 니켈의 광산 개발 등을 통하여 에너지 부문에서의 수익처 다각화 및 수익성 향상을 도모하고 있습니다. 뿐만 아니라 생활자원·솔루션 분야에서는 주요 전기·전자 부품 트레이딩을 비롯하여 PP/PE, 메탄올 등 주요 석유화학제품에 대한 거래를 지속하고 있습니다. 국제유가는 당사에서 비중있게 취급하는 원자재에는 속하지 않지만, 자원 및 화학제품의 가격에 직접적인 영향을 미치는 주요 항목으로, 당사 역시 국제유가의 변동에 따른 자원 시황 전반의 변동성 위험에 노출되어 있다고 할 수 있습니다. 한편 글로벌 전력 수요는 비OECD 국가를 중심으로 2040년까지 증가할 것으로 예상되나, 신재생에너지의 성장세 확대 등의 영향으로 당사의 주요 품목인 석탄 관련 수요는 향후 감소 또는 정체될 가능성도 상존합니다. 석탄과 더불어 당사의 또다른 주요 트레이딩 품목인 팜오일의 경우, 바이오디젤, 식용오일 등의 여러 용도로 사용할 수 있는 원료이나, 초기 농장 개간 과정에서의 환경단체 등으로부터 환경오염을 행한다는 비판이 지속적으로 제기되어왔으며, EU에서는 팜오일을 2030년까지 단계적으로 퇴출하기 위한 방안을 의결하기도 했습니다. 이에 따라 향후 팜오일 관련하여 부정적 여론 혹은 제재가 추가로 발생할 경우 수요의 급격한 감소로 이어질 수 있습니다. 이와 같이 석탄 및 팜오일의 가격 변동성이 확대될 경우 당사의 매출 및 영업이익에 부정적 요소로 작용할 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 라. 환율 변동에 따른 위험 현재 전세계 무역거래의 기본 통화는 미(US)달러화로서, 원/달러 환율의 급격한 변동은 무역업을 근간으로 하는 종합상사의 매출 및 이익에 직접적인 영향을 미침으로써, 당사와 같은 종합상사들의 실적 변동성을 증대시키는 주요 요인으로 작용하고 있습니다. 당사는 글로벌 영업활동을 수행함에 따라 환위험에 노출되어 있으며, 환율 변동에 따른 리스크를 최소화하기 위하여 당사의 외환 관리 규정에 따라 국내외 다수의 금융기관과 통화 선도 계약을 체결하는 등의 위험회피 전략을 시행하고 있으나, 환율 변동성은 예측이 어려우며, 환율의 급격한 변동이 발생할 경우 환위험을 완전히 통제하는 것은 불가능에 가깝습니다. 이와 같이 환율 변동은 당사의 수익성에 부정적인 영향을 미칠 가능성이 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 마. 에너지/팜 사업부문 관련 위험 최근 종합상사회사들은 사업구조 다각화 및 수익성 개선을 위하여 석탄, 가스·석유, 비철, 팜오일 등의 해외 자원개발사업에 선별적으로 지속 투자하며 에너지 및 광물 자원 전반을 아우르는 다양한 자원개발 포트폴리오를 구축하고 있습니다. 그러나 자원개발 사업은 자원탐사 과정에서부터 생산시설 건설과 이후 운영·생산·판매 등 사업진행 과정까지 다양한 위험요인이 존재하며, 생산량과 판매가격의 변동성, 투자대상 국가의 정치·제도적 리스크가 상존해 있는 본질적으로 불확실성이 높은 사업입니다. 당사는 최근 석탄 및 팜 가격 강세에 따른 에너지/팜 부문에서의 영업이익 호조세를 보이고 있지만, 2018년 이후 에너지/팜 부문의 실적 저하 등으로 인해 자원 관련 자산에 대한 손상차손을 인식하기도 하였습니다. 향후 에너지/팜 부문의 영업실적에 따라 주요 자원개발 자산에 대한 추가적인 자산손상 등이 발생할 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 바. 물류 사업부문 관련 위험 물류 사업은 물류 관련비용의 절감을 위해 제품 생산을 제외한 물류 전반을 위탁받는 것을 말하며, 고객의 고도화된 물류니즈를 원천으로 하고 있기 때문에 화주의 니즈를 효과적으로 충족시킬 수 있는 종합적인 물류서비스 능력이 필요합니다. 물류업체들의 역할은 단순한 창고관리, 운송업무를 넘어 운임지불, 물류정보, 재고보충, 자동 재주문, 운송업체 선정, 포장 및 통관 업무까지 그 범위가 확대되고 있으며, 아웃소싱하는 물류의 대상도 산업 전반에 걸쳐 활발하게 이루어지고 있습니다. 그러나, 물류주선업의 특성상 해상 및 항공 운임 가격 형성에 따라 수익 변동성이 크며, 낮은 진입장벽으로 인하여 경쟁강도가 높은 시장이 형성되어 있어 업계 전반의 낮은 수익성은 개선이 어려운 상황입니다. 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 사. 국제적 전염병에 따른 국제 교역량 감소의 위험 2019년 12월 코로나19 발생 이후 2020년 3월 세계보건기구(WHO)는 팬데믹을 선포하였습니다. 이에 각국에서는 비상사태 선포 혹은 그에 준하는 행정절차를 통한 물리적 차원에서의 대처를 하는 한편, 백신개발과 코로나19 확산 방지에 총력을 다하고 있습니다. 금융 측면에서도 주요국가를 중심으로 통화정책과 경기부양책을 비롯한 재정정책을 실시하면서 금융시장을 안정시키고 실물경제를 부양하기 위해 지속적으로 노력해왔습니다. 이러한 각국 정부의 정책에 힘입어 치료제 개발 및 백신 보급 부문에서 상당한 진척을 보이고 있으며, 글로벌 경제는 예상보다 빠른 회복세를 나타내었습니다. 하지만 최근 델타, 오미크론 등의 코로나 변이 바이러스가 등장하며 전세계적으로 재확산세가 가속화됨에 따라 팬데믹이 예상보다 장기화되고 글로벌 경기침체 역시 지속될 수 있다는 우려 역시 증가하고 있습니다. 이처럼 평소 예상하기 어려운 감염병으로 인하여 국가간 물리적 이동의 제한과 경기침체가 심화될 경우, 수출·수입 물량의 감소로 인해 당사의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. |

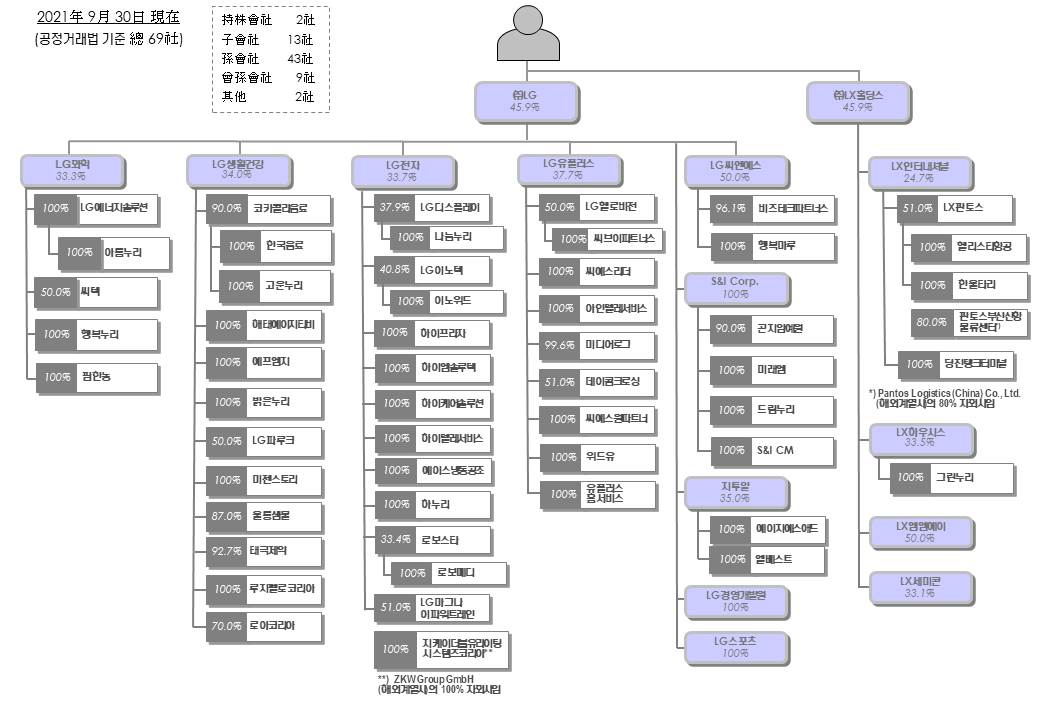

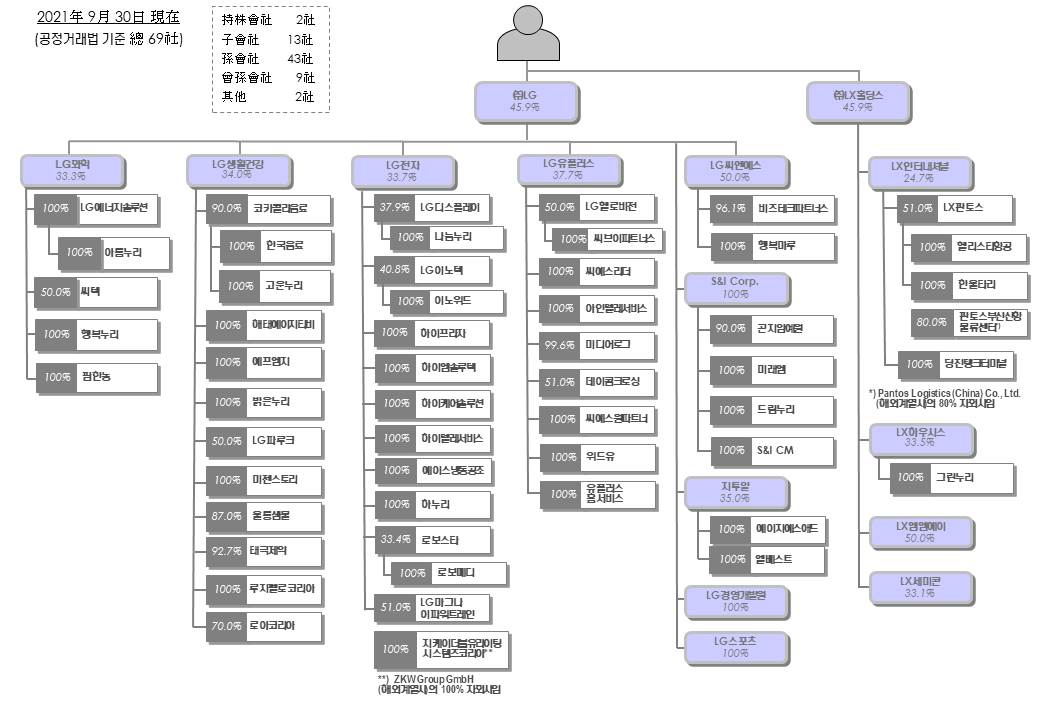

| 회사위험 | 가. 수익성 관련 위험 당사의 영업실적 추이를 살펴보면 2021년 3분기 연결기준 매출액은 12조 1,359억원으로 석탄 및 팜 가격 강세에 따른 에너지/팜 부문의 영업이익 급증과 더불어 물류사업부문에서의 성수기 효과 및 운임 강세로 인한 호실적으로 전년 동기 7조 9,123억원 대비 53.4% 증가하였습니다. 영업이익 역시 2021년 3분기 연결기준 4,486억원으로 전년 동기 1,151억원 대비 289.8%의 큰 폭의 상승을 기록하였습니다. 당사는 전 사업부문에서 새로운 사업 확대를 모색하며 수익성 향상을 위해 노력하고 있습니다. 다만, 예상치 못한 요인으로 인한 자원 시황 악화를 비롯하여 글로벌 경제둔화에 따른 세계 교역량 감소, 주요 생산 품목에 대한 자국 보호 기조 심화, 무역분쟁 등에 따라 당사의 수익성이 악화될 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 나. 대규모 자금 소요에 따른 차입금 증가 위험 당사의 2021년 3분기 연결기준 자산총계는 6조 8,608억원으로 2020년 연결기준 자산총계 5조 3,959억원 대비 27.1%(1조 4,649억원) 증가하였습니다. 그리고 2021년 3분기 연결기준 부채총계는 4조 6,398억원으로 2020년 3조 6,376억원 대비 27.6%(1조 22억원) 증가하여 2018~2020년 평균 부채 및 총차입금 수준보다 크게 증가한 모습을 확인할 수 있습니다. 당사의 2021년 3분기 연결기준 총차입금은 1조 5,801억원으로 2020년 1조 1,983억원 대비 3,818억원 증가하였는데, 이는 2021년 이후 단기차입금의 급격한 증가로부터 기인합니다. 한편, 당사는 최근 사업 다각화의 일환으로 다양한 방면에서의 투자를 실행할 예정이거나 검토 중에 있습니다. 이처럼 당사는 인수, 합병 및 관계·종속 회사를 통한 투자가 계속해서 이루어질 가능성이 있으며, 새로운 투자를 집행하는 과정에서 일시적으로 대규모의 자금 소요가 발생할 수 있습니다. 따라서 차입금 부담에 따른 고정비와 이자비용 증대, 피투자회사의 부진한 실적 지속 등이 발생할 경우, 당사의 재무안전성이 악화될 수 있으므로 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 다. 운전자본 관리 위험 당사의 2021년 3분기 연결기준 매출액은 12조 1,359억원으로 전년 동기 매출액 7조 9,123억원 대비 53.38% 증가하였습니다. 2021년 3분기 연결기준 당사의 재고자산은 1조 1,527억원으로 2020년 6,451억원 대비 78.67% 증가하였고, 매출채권은 1조 8,218원으로 전년말 1조 2,987억원 대비 32.77% 증가하였습니다. 이에 따라 당사의 연결기준 매출채권회전율은 2020년 9.84회에서 2021년 3분기 10.37회로 2019년 10.21회 수준으로 소폭 개선되는 모습을 보였습니다. 반면 재고자산회전율은 2018년 17.96회, 2019년 20.38회, 2020년 19.38회에서 2021년 3분기 18회로 소폭 부진한 모습을 보였습니다. 매출채권회전율의 하락은 대손 발생 및 회수기간 장기화의 가능성을 높이고, 재고자산회전율의 하락으로 인해 재고자산 보유시 보유비용 발생 및 평가 및 감모손실 인식 가능성이 높아지는 등 운전자본 관리가 적절하게 이루어지지 않을 경우 당사 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 라. 그룹 계열사와의 높은 거래비중에 따른 편중 위험 당사를 비롯한 국내 종합상사는 대규모 기업집단에 소속되어 계열사의 수출입 물량을 소화하는 역할을 수행하므로 일정수준 이상의 계열거래 비중을 보이는 특징을 가지고 있습니다. 이와 같은 그룹 계열사 및 고정거래처의 확보는 안정적인 수익원을 확보할 수 있다는 점에서 긍정적인 측면이 존재하나, 동 거래처의 실적변동 및 경영실적 변동에 따라 당사의 수익성에 영향을 미칠 가능성이 존재합니다. 향후 세계 경기변동 등의 예측하기 어려운 변화에 따라 LX 및 LG그룹 계열회사의 실적이 악화될 경우 당사의 수익성에 영향을 미칠 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 마. 종속회사 및 투자 사업관련 위험 당사는 2021년 3분기 기준 종속기업으로 5개의 국내 법인과 79개의 해외 현지법인을 보유하고 있습니다. 당사는 2020년 기준 총 5개 자산(에너지/팜 부문 2개, 생활자원/솔루션 부문 1개, 물류부문 1개 등)에서 총 244억원, 2019년 총 5개 자산(에너지/팜 부문 3개, 생활자원/솔루션 부문 1개 등)에서 총 2,714억원의 자산손상을 인식하였습니다. 이에 에너지/팜 부문의 자원개발사업을 비롯하여 생활자원/솔루션 부문의 신규 품목 발굴, 물류 부문에서의 규모 및 서비스 확대 등을 도모하며 수익성 개선을 위한 노력을 지속하고 있습니다. 하지만 프로젝트별 대규모 추가 자금 투입이 필수적이며, 높은 리스크를 부담하는 사업성격을 고려할 때 매장량 및 생산량 감소에 따른 사업성 저하, 판가 및 운임 하락 등으로 인한 영업손실 지속 등으로 투자자산에 대한 손상차손을 인식할 경우, 당사의 영업실적 및 재무안정성에 부정적 영향을 미칠 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 바. 우발채무 관련 위험 당사는 해외현지법인의 무역거래와 거래처의 현지 영업 등을 위하여 2021년 3분기 별도기준 1조 3,756억원의 채무보증 한도를 제공하고 있으며, 사용금액은 5,554억원 규모입니다. 현재 당사는 영위하는 사업부문에서 고르게 우수한 실적을 내고 있으며, 높은 수준의 보유현금 및 우수한 그룹 신인도에 기반하여 일정 수준 이상의 재무적 융통성을 확보하고 있다고 판단됩니다. 따라서 상기 우발채무 등의 규모가 당사에 미치는 재무적 부담은 크지 않은 것으로 예상되지만, 예상치 못한 경영환경 변화에 따른 해외계열사의 실적이 악화되어 우발채무 등이 현실화될 경우, 당사의 재무안정성에 부정적 영향을 미칠 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 사. 환율변동에 따른 평가손실 위험 당사는 전세계를 대상으로 거래를 진행하는 종합상사로 업종 특성상 외화로 표시된 화폐의 거래 비중이 높기 때문에 환율변동위험에 노출되어 있습니다. 이에 따라 당사는 엄격한 내부통제 시스템을 구축하여 환율변동에 따른 충격을 최소화하고자 노력하고 있습니다. 하지만 최근 미국의 자산매입축소(테이퍼링) 및 금리인상 이슈를 비롯하여 글로벌 차원에서의 정치·경제적 불안정성 등에 의하여 환율에 영향을 끼칠 수 있는 이슈가 다양하게 존재하는 바, 이로 인하여 당사의 재무안정성에도 부정적 영향을 끼칠 수 있으므로, 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. 아. 기업집단 관련 위험 당사의 최대주주는 ㈜LX홀딩스이며, 최대주주를 포함한 특수관계자 지분은 증권신고서 제출일 전일 보통주 기준 24.69%인 9,571,336주를 보유하고 있습니다. 보통주 지분율 5% 이상 주주로는 국민연금공단(7.52%)이 존재하나 동 주주의 보유목적 및 최대주주와의 지분율 차이 등을 고려할 때 당사의 경영권의 안정성에 대한 안정성은 높은 것으로 판단됩니다. 다만 현재의 안정적으로 유지되고 있는 경영권 현황에도 불구하고 향후 대내외적인 경영 환경의 급격한 변화 속에서 당사의 수익성 저하 지속 및 재무구조의 불안요인이 발생할 경우 경영권에 대한 위협이 발생할 수 있습니다. 또한 당사의 최대주주인 (주)LX홀딩스가 2021년 5월 3일 기준으로 (주)LG에서 인적분할되어 계열분리를 추진하고 있는 바, 이전에 비하여 LG그룹으로 부터의 유사시 지원가능성이 크게 약화된 것으로 볼 수 있습니다. 더불어 매출, 자산 등 규모와 신용도 등을 고려할 때 당사는 LX그룹 내에서 지원주체의 성격을 가지고 있기에 LX그룹의 유사시 지원을 받지 못할 수 있으므로 투자자께서는 이러한 점을 충분히 고려하여 투자에 임하시기 바랍니다. |

| 기타 투자위험 | 가. 환금성 위험 본 사채의 상장신청예정일은 2022년 01월 25일이고, 상장예정일은 2022년 01월 28일입니다. 본 사채는 한국거래소의 채권상장요건을 충족하고 있으므로 상장심사를 통과할 것으로 판단됩니다. 그러나 채권시장에 상존하는 여러 변수들과 변동성에 의해 상장 이후 수급불균형 등의 이유로 환금성이 훼손될 수 있으니 투자자들께서는 유의하시기 바랍니다. 나. 기한의 이익 상실 선언에 따른 위험 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에게 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 다. 신용등급평가 제122-1회, 제122-2회 및 제122-3회 무보증사채는 한국기업평가(주), 한국신용평가(주) 및 NICE신용평가(주)로부터 AA-등급(안정적)을 받은 바 있습니다. 라. 예금자보호법 미적용 본 사채는 예금자보호법의 적용대상이 아니며, 금융기관 등이 보증한 것이 아니므로 원리금 상환 책임은 당사에게 있습니다. 따라서 투자자들께서는 이러한 점을 고려하시어 투자에 유의하시기 바랍니다. 마. 공모일정 변경 및 증권신고서 내용 수정에 따른 위험 본 증권신고서상의 공모일정은 확정된 것이 아니며 금융감독원 공시심사과정에서 정정사유가 발생시 변경될 수 있습니다. 또한 본 신고서는 자본시장과 금융투자업에 관한 법률 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제2항에 규정된 바와 같이 동 신고서의 효력 발생은 신고서의 기재사항이 진실 혹은 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지는 것은 아닙니다. 바. 사채권 미발행 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록으로 발행되므로 사채권은 발행하지 아니합니다. 사. 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자자께서는 투자의사를 결정하시는데 참조하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 122-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

110,000,000,000 | 모집(매출)총액 | 110,000,000,000 |

| 발행가액 | 110,000,000,000 | 이자율 | 2.963% |

| 발행수익률 | 2.963% | 상환기일 | 2025년 01월 27일 |

| 원리금 지급대행기관 |

(주)우리은행 LG트윈타워 기업영업지원팀 |

(사채)관리회사 | 한국증권금융(주) |

| 신용등급 (신용평가기관) |

AA-(안정적) : 한국기업평가(주) AA-(안정적) : 한국신용평가(주) AA-(안정적) : 나이스신용평가(주) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | NH투자증권 | - | 3,000,000 | 30,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 대표 | 케이비증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 대표 | 신한금융투자 | - | 3,000,000 | 30,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 인수 | SK증권 | - | 5,000,000 | 50,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 01월 28일 | 2022년 01월 28일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 110,000,000,000 |

| 발행제비용 | 345,320,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채 발행을 위해 2022년 01월 04일 NH투자증권(주), KB증권(주) 및 신한금융투자(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2022년 01월 25일이며, 상장예정일은 2022년 01월 28일임. |

||

| 회차 : | 122-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

110,000,000,000 | 모집(매출)총액 | 110,000,000,000 |

| 발행가액 | 110,000,000,000 | 이자율 | 3.137% |

| 발행수익률 | 3.137% | 상환기일 | 2027년 01월 28일 |

| 원리금 지급대행기관 |

(주)우리은행 LG트윈타워 기업영업지원팀 |

(사채)관리회사 | 한국증권금융(주) |

| 신용등급 (신용평가기관) |

AA-(안정적) : 한국기업평가(주) AA-(안정적) : 한국신용평가(주) AA-(안정적) : 나이스신용평가(주) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | NH투자증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 대표 | 케이비증권 | - | 5,000,000 | 50,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 인수 | 미래에셋증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 인수 | 대신증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 01월 28일 | 2022년 01월 28일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 60,000,000,000 |

| 채무상환자금 | 50,000,000,000 |

| 발행제비용 | 345,520,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채 발행을 위해 2022년 01월 04일 NH투자증권(주), KB증권(주) 및 신한금융투자(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2022년 01월 25일이며, 상장예정일은 2022년 01월 28일임. |

||

| 회차 : | 122-3 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

80,000,000,000 | 모집(매출)총액 | 80,000,000,000 |

| 발행가액 | 40,000,000,000 | 이자율 | 3.326% |

| 발행수익률 | 3.326% | 상환기일 | 2029년 01월 26일 |

| 원리금 지급대행기관 |

(주)우리은행 LG트윈타워 기업영업지원팀 |

(사채)관리회사 | 한국증권금융(주) |

| 신용등급 (신용평가기관) |

AA-(안정적) : 한국기업평가(주) AA-(안정적) : 한국신용평가(주) AA-(안정적) : 나이스신용평가(주) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | NH투자증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 대표 | 케이비증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 대표 | 신한금융투자 | - | 4,000,000 | 40,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 01월 28일 | 2022년 01월 28일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 40,000,000,000 |

| 채무상환자금 | 40,000,000,000 |

| 발행제비용 | 252,420,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채 발행을 위해 2022년 01월 04일 NH투자증권(주), KB증권(주) 및 신한금융투자(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2022년 01월 25일이며, 상장예정일은 2022년 01월 28일임. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : | 122-1 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 권 면(전자등록) 총 액 | 110,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | 2.963 | |

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 110,000,000,000 |

|

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 2.963 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환 기일 전까지 계산하여 매 3개월마다 연 사채이율의 1/4씩 분할하여 후지급하며, 이자지급기일이 은행의 휴업일에 해당하는 경우, 그 다음 영업일을 지급일로 하고 이자지급기일 이후의 이자는 계산하지 아니한다. 단, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째 자리 이하의 금액은 절사한다. 이자지급 연체시 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 | 2022년 04월 28일, 2022년 07월 28일, 2022년 10월 28일, 2023년 01월 28일, 2023년 04월 28일, 2023년 07월 28일, 2023년 10월 28일, 2024년 01월 28일, 2024년 04월 28일, 2024년 07월 28일, 2024년 10월 28일, 2025년 01월 27일. |

|

| 신용평가 등급 | 평가회사명 | 한국기업평가(주) / 한국신용평가(주) / 나이스신용평가(주) |

| 평가일자 | 2022년 01월 17일 / 2022년 01월 14일 / 2022년 01월 17일 |

|

| 평가결과등급 | AA-(안정적) / AA-(안정적) / AA-(안정적) | |

| 주관회사의 분석 |

주관회사명 | NH투자증권(주), KB증권(주), 신한금융투자(주) |

| 분석일자 | 2022년 01월 18일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2025년 01월 27 일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일을 상환일로 하고, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환 연체시 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2025년 01월 27일 | |

| 납 입 기 일 | 2022년 01월 28일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 LG트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채 발행을 위해 2022년 01월 04일 NH투자증권(주), KB증권(주) 및 신한금융투자(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2022년 01월 25일이며, 상장예정일은 2021년 01월 28일임. |

|

| [회 차 : | 122-2 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 권 면(전자등록) 총 액 | 110,000,000,000 |

|

| 할 인 율(%) | - | |

| 발행수익율(%) | 3.137 | |

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 110,000,000,000 |

|

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 3.137 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환 기일 전까지 계산하여 매 3개월마다 연 사채이율의 1/4씩 분할하여 후지급하며, 이자지급기일이 은행의 휴업일에 해당하는 경우, 그 다음 영업일을 지급일로 하고 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급 연체시 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 | 2022년 04월 28일, 2022년 07월 28일, 2022년 10월 28일, 2023년 01월 28일, 2023년 04월 28일, 2023년 07월 28일, 2023년 10월 28일, 2024년 01월 28일, 2024년 04월 28일, 2024년 07월 28일, 2024년 10월 28일, 2025년 01월 28일,, 2025년 04월 28일, 2025년 07월 28일, 2025년 10월 28일, 2026년 01월 28일,, 2026년 04월 28일, 2026년 07월 28일, 2026년 10월 28일, 2027년 01월 28일. |

|

| 신용평가 등급 | 평가회사명 | 한국기업평가(주) / 한국신용평가(주) / 나이스신용평가(주) |

| 평가일자 | 2022년 01월 17일 / 2022년 01월 14일 / 2022년 01월 17일 | |

| 평가결과등급 | AA-(안정적) / AA-(안정적) / AA-(안정적) | |

| 주관회사의 분석 |

주관회사명 | NH투자증권(주), KB증권(주), 신한금융투자(주) |

| 분석일자 | 2022년 01월 18일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2027년 01월 28일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일을 상환일로 하고, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환 연체시 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2027년 01월 28일 | |

| 납 입 기 일 | 2022년 01월 28일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 LG트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채 발행을 위해 2022년 01월 04일 NH투자증권(주), KB증권(주) 및 신한금융투자(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2022년 01월 25일이며, 상장예정일은 2021년 01월 28일임. |

|

| [회 차 : | 122-3 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 권 면(전자등록) 총 액 | 80,000,000,000 |

|

| 할 인 율(%) | - | |

| 발행수익율(%) | 3.326 |

|

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 80,000,000,000 |

|

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 3.326 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환 기일 전까지 계산하여 매 3개월마다 연 사채이율의 1/4씩 분할하여 후지급하며, 이자지급기일이 은행의 휴업일에 해당하는 경우, 그 다음 영업일을 지급일로 하고 이자지급기일 이후의 이자는 계산하지 아니한다. 단, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째 자리 이하의 금액은 절사한다 이자지급 연체시 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 | 2022년 04월 28일, 2022년 07월 28일, 2022년 10월 28일, 2023년 01월 28일, 2023년 04월 28일, 2023년 07월 28일, 2023년 10월 28일, 2024년 01월 28일, 2024년 04월 28일, 2024년 07월 28일, 2024년 10월 28일, 2025년 01월 28일,, 2025년 04월 28일, 2025년 07월 28일, 2025년 10월 28일, 2026년 01월 28일,, 2026년 04월 28일, 2026년 07월 28일, 2026년 10월 28일, 2027년 01월 28일, 2027년 04월 28일, 2027년 07월 28일, 2027년 10월 28일, 2028년 01월 28일, 2028년 04월 28일, 2028년 07월 28일, 2028년 10월 28일, 2029년 01월 26일. |

|

| 신용평가 등급 | 평가회사명 | 한국기업평가(주) / 한국신용평가(주) / 나이스신용평가(주) |

| 평가일자 | 2022년 01월 17일 / 2022년 01월 14일 / 2022년 01월 17일 | |

| 평가결과등급 | AA-(안정적) / AA-(안정적) / AA-(안정적) | |

| 주관회사의 분석 |

주관회사명 | NH투자증권(주), KB증권(주), 신한금융투자(주) |

| 분석일자 | 2022년 01월 18일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2029년 01월 26일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일을 상환일로 하고, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환 연체시 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2029년 01월 26일 | |

| 납 입 기 일 | 2022년 01월 28일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 LG트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채 발행을 위해 2022년 01월 04일 NH투자증권(주), KB증권(주) 및 신한금융투자(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2022년 01월 25일이며, 상장예정일은 2021년 01월 28일임. |

|

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

본 사채의 공모금리는 2022년 01월 20일 수요예측 후, 공동대표주관회사인 NH투자증권(주), KB증권(주) 및 신한금융투자(주)(이하 "공동대표주관회사"라 한다.)와 당사가 협의하여 결정합니다. 수요예측 결과에 의해 확정된 발행금리조건은 2022년 01월 24일 정정신고서를 통해 공시할 계획입니다.

가. 공모가격 결정방법 및 절차

| 구 분 | 주요내용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: CFO, 금융담당, 금융팀장 등 - 공동대표주관회사: 담당임원 및 부서장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경 등의 사유가 발생하더라도 수요예측을 재실시하지 않습니다. |

나. 대표주관회사의 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정방식 | 공동대표주관회사는 (주)LX인터내셔널의 제122-1회 무보증사채, 제122-2회 무보증사채 및 제122-3회 무보증사채의 발행에 있어 민간채권평가사의 개별민평금리 및 스프레드 동향, 최근 동일 신용등급 회사채 발행 및 채권시장 동향 등을 고려하여 공모희망금리를 아래와 같이 결정하였습니다. - 제122-1회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)LX인터내셔널 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 - 제122-2회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)LX인터내셔널 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 - 제122-3회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)LX인터내셔널 7년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 공모희망금리 산정에 대한 구체적인 근거는 아래 (주1)을 참고하여주시기 바랍니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최저 신청수량: 각 회차별 100억원 ② 최고 신청수량: 각 회차별 본 사채 발행예정금액 (제122-1회 1,000억원, 제122-2회 600억원, 제122-3회 400억원) ③ 수량단위: 100억원 ④ 가격단위: 1bp |

| 배정대상 및 기준 | "무보증사채 수요예측 모범규준" 제5조(배정에 관한 사항) 및 공동대표주관회사의 내부지침에 따라 공동대표주관회사가 결정합니다. ※ "무보증사채 수요예측 모범규준" 제5조(배정에 관한 사항) 가. 배정기준 운영 - 대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다. "무보증사채 수요예측 모범규준" 제5조(배정에 관한 사항) 제라항에 따라 공동대표주관회사는 공모채권을 배정함에 있어 수요예측에 참여한 전문투자자 및 기관투자자를 우대하여 배정합니다. 본사채의 배정에 관한 세부사항은 본 증권신고서 제1부 모집 또는 매출에 관한 사항 Ⅰ. 모집 또는 매출에 관한 일반사항 - 4. 모집 또는 매출절차 등에 관한 사항 - 나. 청약 및 배정방법의 (4) 배정방법을 참고하시기 바랍니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"는 금융투자협회「무보증사채 수요예측 모범규준」 I. 수요예측 업무절차 5. 배정에 관한 사항 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율은 2022년 01월 24일 수요예측 결과에 따른 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

(주1) 공모희망금리 산정근거

대표주관회사는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본사채의 공모희망금리를 결정하였습니다.

| 구 분 | 검토사항 |

|---|---|

| ① | 민간채권평가회사 평가금리 및 스프레드 동향 |

| ② | 동일등급 회사채 발행사례 검토 |

| ③ | 공모희망금리 설정을 위한 기준금리 결정 |

| ④ | 채권시장 동향 및 전망 |

| ⑤ | 결론 |

① 민간채권평가회사 평가금리 및 스프레드 동향

민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)LX인터내셔널 회사채 개별민평 수익률의 산술평균은 다음과 같습니다.

| [ (주)LX인터내셔널 민간채권평가회사 4사 평균 평가금리 ] | |

| (기준일 : 2022년 01월 17일) | (단위: %) |

| 항목 | 키스채권평가 | 한국자산평가 | 나이스피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 개별민평 3년 | 2.833 | 2.841 | 2.831 | 2.831 | 2.834 |

| 개별민평 5년 | 3.106 | 3.040 | 3.044 | 3.100 | 3.072 |

| 개별민평 7년 | 3.429 | 3.315 | 3.352 | 3.396 | 3.373 |

| 자료 : 본드웹 |

| [ 민간채권평가회사 4사 평균 평가금리 추이(최근 3개월) ] | |

| - 3년 만기 채권 | (단위 : %) |

| 일자 | 국고채 3년 | AA- 등급민평 3년 |

LX인터내셔널 개별민평 3년 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 -국고채금리 |

개별민평금리 -국고채금리 |

||||

| 2021-10-18 | 1.880 | 2.341 | 2.473 | 0.461 | 0.593 |

| 2021-10-19 | 1.853 | 2.318 | 2.449 | 0.465 | 0.596 |

| 2021-10-20 | 1.847 | 2.316 | 2.450 | 0.469 | 0.603 |

| 2021-10-21 | 1.842 | 2.319 | 2.453 | 0.477 | 0.611 |

| 2021-10-22 | 1.900 | 2.377 | 2.511 | 0.477 | 0.611 |

| 2021-10-25 | 1.930 | 2.409 | 2.543 | 0.479 | 0.613 |

| 2021-10-26 | 1.942 | 2.422 | 2.556 | 0.480 | 0.614 |

| 2021-10-27 | 2.067 | 2.547 | 2.681 | 0.480 | 0.614 |

| 2021-10-28 | 2.035 | 2.517 | 2.650 | 0.482 | 0.615 |

| 2021-10-29 | 2.107 | 2.589 | 2.722 | 0.482 | 0.615 |

| 2021-11-01 | 2.115 | 2.601 | 2.735 | 0.486 | 0.620 |

| 2021-11-02 | 2.032 | 2.533 | 2.667 | 0.501 | 0.635 |

| 2021-11-03 | 2.037 | 2.547 | 2.680 | 0.510 | 0.643 |

| 2021-11-04 | 2.017 | 2.538 | 2.672 | 0.521 | 0.655 |

| 2021-11-05 | 1.960 | 2.493 | 2.627 | 0.533 | 0.667 |

| 2021-11-08 | 1.902 | 2.442 | 2.576 | 0.540 | 0.674 |

| 2021-11-09 | 1.860 | 2.405 | 2.539 | 0.545 | 0.679 |

| 2021-11-10 | 1.882 | 2.427 | 2.561 | 0.545 | 0.679 |

| 2021-11-11 | 1.915 | 2.458 | 2.592 | 0.543 | 0.677 |

| 2021-11-12 | 1.960 | 2.502 | 2.636 | 0.542 | 0.676 |

| 2021-11-15 | 1.912 | 2.459 | 2.593 | 0.547 | 0.681 |

| 2021-11-16 | 1.955 | 2.504 | 2.638 | 0.549 | 0.683 |

| 2021-11-17 | 1.965 | 2.515 | 2.649 | 0.550 | 0.684 |

| 2021-11-18 | 1.947 | 2.497 | 2.630 | 0.550 | 0.683 |

| 2021-11-19 | 1.972 | 2.524 | 2.657 | 0.552 | 0.685 |

| 2021-11-22 | 2.025 | 2.577 | 2.711 | 0.552 | 0.686 |

| 2021-11-23 | 2.020 | 2.573 | 2.707 | 0.553 | 0.687 |

| 2021-11-24 | 2.000 | 2.557 | 2.691 | 0.557 | 0.691 |

| 2021-11-25 | 1.937 | 2.497 | 2.631 | 0.560 | 0.694 |

| 2021-11-26 | 1.872 | 2.441 | 2.575 | 0.569 | 0.703 |

| 2021-11-29 | 1.847 | 2.416 | 2.550 | 0.569 | 0.703 |

| 2021-11-30 | 1.787 | 2.360 | 2.494 | 0.573 | 0.707 |

| 2021-12-01 | 1.817 | 2.386 | 2.520 | 0.569 | 0.703 |

| 2021-12-02 | 1.850 | 2.417 | 2.550 | 0.567 | 0.700 |

| 2021-12-03 | 1.897 | 2.469 | 2.603 | 0.572 | 0.706 |

| 2021-12-06 | 1.867 | 2.443 | 2.577 | 0.576 | 0.710 |

| 2021-12-07 | 1.867 | 2.446 | 2.580 | 0.579 | 0.713 |

| 2021-12-08 | 1.820 | 2.406 | 2.539 | 0.586 | 0.719 |

| 2021-12-09 | 1.792 | 2.384 | 2.518 | 0.592 | 0.726 |

| 2021-12-10 | 1.797 | 2.418 | 2.552 | 0.621 | 0.755 |

| 2021-12-13 | 1.782 | 2.402 | 2.536 | 0.620 | 0.754 |

| 2021-12-14 | 1.785 | 2.413 | 2.547 | 0.628 | 0.762 |

| 2021-12-15 | 1.803 | 2.429 | 2.563 | 0.626 | 0.760 |

| 2021-12-16 | 1.760 | 2.389 | 2.523 | 0.629 | 0.763 |

| 2021-12-17 | 1.760 | 2.388 | 2.522 | 0.628 | 0.762 |

| 2021-12-20 | 1.730 | 2.362 | 2.495 | 0.632 | 0.765 |

| 2021-12-21 | 1.722 | 2.354 | 2.488 | 0.632 | 0.766 |

| 2021-12-22 | 1.755 | 2.386 | 2.520 | 0.631 | 0.765 |

| 2021-12-23 | 1.805 | 2.435 | 2.569 | 0.630 | 0.764 |

| 2021-12-24 | 1.795 | 2.422 | 2.556 | 0.627 | 0.761 |

| 2021-12-27 | 1.777 | 2.404 | 2.538 | 0.627 | 0.761 |

| 2021-12-28 | 1.789 | 2.411 | 2.545 | 0.622 | 0.756 |

| 2021-12-29 | 1.778 | 2.396 | 2.530 | 0.618 | 0.752 |

| 2021-12-30 | 1.795 | 2.410 | 2.544 | 0.615 | 0.749 |

| 2021-12-31 | 1.795 | 2.410 | 2.544 | 0.615 | 0.749 |

| 2022-01-03 | 1.852 | 2.460 | 2.594 | 0.608 | 0.742 |

| 2022-01-04 | 1.883 | 2.479 | 2.613 | 0.596 | 0.730 |

| 2022-01-05 | 1.907 | 2.497 | 2.630 | 0.590 | 0.723 |

| 2022-01-06 | 2.020 | 2.595 | 2.729 | 0.575 | 0.709 |

| 2022-01-07 | 2.025 | 2.595 | 2.729 | 0.570 | 0.704 |

| 2022-01-10 | 2.046 | 2.614 | 2.747 | 0.568 | 0.701 |

| 2022-01-11 | 2.027 | 2.592 | 2.726 | 0.565 | 0.699 |

| 2022-01-12 | 1.987 | 2.549 | 2.683 | 0.562 | 0.696 |

| 2022-01-13 | 1.960 | 2.520 | 2.653 | 0.560 | 0.693 |

| 2022-01-14 | 2.045 | 2.605 | 2.738 | 0.560 | 0.693 |

| 2022-01-17 | 2.142 | 2.700 | 2.834 | 0.558 | 0.692 |

| 자료 : 본드웹 |

| 주1) 국고채금리는 '한국금융투자협회'가 발표한 시가평가기준수익률 기준입니다. |

| 주2) 등급민평은 AA-등급 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 (주)LX인터내셔널 개별회사의 민평금리를 의미합니다. |

| 주3) 개별민평은 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. |

| 주4) Credit Spread : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA- 등급 무보증 회사채와 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이, (주)LX인터내셔널 개별회사 및 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이를 기재하였습니다. |

| [ 민간채권평가회사 4사 평균 평가금리 추이(최근 3개월) ] | |

| - 5년 만기 채권 | (단위: %) |

| 일자 | 국고채 5년 | AA- 등급민평 5년 |

LX인터내셔널 개별민평 5년 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 -국고채금리 |

개별민평금리 -국고채금리 |

||||

| 2021-10-18 | 2.172 | 2.678 | 2.840 | 0.506 | 0.668 |

| 2021-10-19 | 2.130 | 2.637 | 2.798 | 0.507 | 0.668 |

| 2021-10-20 | 2.155 | 2.662 | 2.825 | 0.507 | 0.670 |

| 2021-10-21 | 2.165 | 2.673 | 2.837 | 0.508 | 0.672 |

| 2021-10-22 | 2.215 | 2.720 | 2.884 | 0.505 | 0.669 |

| 2021-10-25 | 2.250 | 2.757 | 2.921 | 0.507 | 0.671 |

| 2021-10-26 | 2.260 | 2.769 | 2.933 | 0.509 | 0.673 |

| 2021-10-27 | 2.371 | 2.878 | 3.041 | 0.507 | 0.670 |

| 2021-10-28 | 2.293 | 2.799 | 2.963 | 0.506 | 0.670 |

| 2021-10-29 | 2.425 | 2.933 | 3.096 | 0.508 | 0.671 |

| 2021-11-01 | 2.380 | 2.898 | 3.062 | 0.518 | 0.682 |

| 2021-11-02 | 2.300 | 2.834 | 2.998 | 0.534 | 0.698 |

| 2021-11-03 | 2.295 | 2.837 | 3.001 | 0.542 | 0.706 |

| 2021-11-04 | 2.247 | 2.801 | 2.965 | 0.554 | 0.718 |

| 2021-11-05 | 2.176 | 2.742 | 2.906 | 0.566 | 0.730 |

| 2021-11-08 | 2.147 | 2.713 | 2.877 | 0.566 | 0.730 |

| 2021-11-09 | 2.115 | 2.684 | 2.848 | 0.569 | 0.733 |

| 2021-11-10 | 2.117 | 2.690 | 2.853 | 0.573 | 0.736 |

| 2021-11-11 | 2.130 | 2.703 | 2.867 | 0.573 | 0.737 |

| 2021-11-12 | 2.160 | 2.732 | 2.896 | 0.572 | 0.736 |

| 2021-11-15 | 2.102 | 2.673 | 2.837 | 0.571 | 0.735 |

| 2021-11-16 | 2.135 | 2.707 | 2.871 | 0.572 | 0.736 |

| 2021-11-17 | 2.155 | 2.729 | 2.892 | 0.574 | 0.737 |

| 2021-11-18 | 2.157 | 2.728 | 2.892 | 0.571 | 0.735 |

| 2021-11-19 | 2.192 | 2.764 | 2.928 | 0.572 | 0.736 |

| 2021-11-22 | 2.242 | 2.812 | 2.975 | 0.570 | 0.733 |

| 2021-11-23 | 2.245 | 2.815 | 2.978 | 0.570 | 0.733 |

| 2021-11-24 | 2.225 | 2.797 | 2.961 | 0.572 | 0.736 |

| 2021-11-25 | 2.160 | 2.735 | 2.898 | 0.575 | 0.738 |

| 2021-11-26 | 2.062 | 2.642 | 2.806 | 0.580 | 0.744 |

| 2021-11-29 | 2.055 | 2.634 | 2.798 | 0.579 | 0.743 |

| 2021-11-30 | 1.990 | 2.572 | 2.735 | 0.582 | 0.745 |

| 2021-12-01 | 1.970 | 2.553 | 2.717 | 0.583 | 0.747 |

| 2021-12-02 | 1.999 | 2.581 | 2.745 | 0.582 | 0.746 |

| 2021-12-03 | 2.030 | 2.617 | 2.780 | 0.587 | 0.750 |

| 2021-12-06 | 2.020 | 2.606 | 2.770 | 0.586 | 0.750 |

| 2021-12-07 | 2.040 | 2.626 | 2.790 | 0.586 | 0.750 |

| 2021-12-08 | 1.987 | 2.574 | 2.738 | 0.587 | 0.751 |

| 2021-12-09 | 1.960 | 2.548 | 2.712 | 0.588 | 0.752 |

| 2021-12-10 | 1.997 | 2.585 | 2.749 | 0.588 | 0.752 |

| 2021-12-13 | 1.975 | 2.563 | 2.727 | 0.588 | 0.752 |

| 2021-12-14 | 1.982 | 2.570 | 2.734 | 0.588 | 0.752 |

| 2021-12-15 | 1.977 | 2.567 | 2.731 | 0.590 | 0.754 |

| 2021-12-16 | 1.935 | 2.534 | 2.697 | 0.599 | 0.762 |

| 2021-12-17 | 1.937 | 2.540 | 2.703 | 0.603 | 0.766 |

| 2021-12-20 | 1.905 | 2.508 | 2.671 | 0.603 | 0.766 |

| 2021-12-21 | 1.897 | 2.503 | 2.667 | 0.606 | 0.770 |

| 2021-12-22 | 1.935 | 2.544 | 2.707 | 0.609 | 0.772 |

| 2021-12-23 | 1.998 | 2.606 | 2.770 | 0.608 | 0.772 |

| 2021-12-24 | 1.990 | 2.597 | 2.761 | 0.607 | 0.771 |

| 2021-12-27 | 1.985 | 2.594 | 2.757 | 0.609 | 0.772 |

| 2021-12-28 | 1.991 | 2.595 | 2.759 | 0.604 | 0.768 |

| 2021-12-29 | 1.970 | 2.575 | 2.739 | 0.605 | 0.769 |

| 2021-12-30 | 2.006 | 2.611 | 2.774 | 0.605 | 0.768 |

| 2021-12-31 | 2.006 | 2.611 | 2.774 | 0.605 | 0.768 |

| 2022-01-03 | 2.087 | 2.684 | 2.847 | 0.597 | 0.760 |

| 2022-01-04 | 2.100 | 2.693 | 2.856 | 0.593 | 0.756 |

| 2022-01-05 | 2.150 | 2.734 | 2.898 | 0.584 | 0.748 |

| 2022-01-06 | 2.297 | 2.862 | 3.025 | 0.565 | 0.728 |

| 2022-01-07 | 2.255 | 2.819 | 2.983 | 0.564 | 0.728 |

| 2022-01-10 | 2.245 | 2.807 | 2.971 | 0.562 | 0.726 |

| 2022-01-11 | 2.240 | 2.800 | 2.963 | 0.560 | 0.723 |

| 2022-01-12 | 2.175 | 2.736 | 2.900 | 0.561 | 0.725 |

| 2022-01-13 | 2.165 | 2.725 | 2.888 | 0.560 | 0.723 |

| 2022-01-14 | 2.245 | 2.805 | 2.968 | 0.560 | 0.723 |

| 2022-01-17 | 2.350 | 2.908 | 3.072 | 0.558 | 0.722 |

| 자료: 본드웹 |

| 주1) 국고채금리는 '한국금융투자협회'가 발표한 시가평가기준수익률 기준입니다. |

| 주2) 등급민평은 AA-등급 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 (주)LX인터내셔널 개별회사의 민평금리를 의미합니다. |

| 주3) 개별민평은 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. |

| 주4) Credit Spread : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA- 등급 무보증 회사채와 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이, (주)LX인터내셔널 개별회사 및 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이를 기재하였습니다. |

| [ 민간채권평가회사 4사 평균 평가금리 추이(최근 3개월) ] | |

| - 7년 만기 채권 | (단위: %) |

| 일자 | 국고채 7년 | AA- 등급민평 7년 |

LX인터내셔널 개별민평 7년 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 -국고채금리 |

개별민평금리 -국고채금리 |

||||

| 2021-10-18 | 2.313 | 2.971 | 3.132 | 0.658 | 0.819 |

| 2021-10-19 | 2.279 | 2.937 | 3.099 | 0.658 | 0.820 |

| 2021-10-20 | 2.304 | 2.962 | 3.126 | 0.658 | 0.822 |

| 2021-10-21 | 2.302 | 2.962 | 3.126 | 0.660 | 0.824 |

| 2021-10-22 | 2.333 | 2.994 | 3.157 | 0.661 | 0.824 |

| 2021-10-25 | 2.375 | 3.037 | 3.201 | 0.662 | 0.826 |

| 2021-10-26 | 2.382 | 3.044 | 3.208 | 0.662 | 0.826 |

| 2021-10-27 | 2.461 | 3.126 | 3.290 | 0.665 | 0.829 |

| 2021-10-28 | 2.377 | 3.046 | 3.210 | 0.669 | 0.833 |

| 2021-10-29 | 2.511 | 3.183 | 3.347 | 0.672 | 0.836 |

| 2021-11-01 | 2.461 | 3.146 | 3.310 | 0.685 | 0.849 |

| 2021-11-02 | 2.400 | 3.089 | 3.252 | 0.689 | 0.852 |

| 2021-11-03 | 2.407 | 3.099 | 3.263 | 0.692 | 0.856 |

| 2021-11-04 | 2.352 | 3.053 | 3.217 | 0.701 | 0.865 |

| 2021-11-05 | 2.285 | 2.991 | 3.154 | 0.706 | 0.869 |

| 2021-11-08 | 2.269 | 2.974 | 3.138 | 0.705 | 0.869 |

| 2021-11-09 | 2.230 | 2.935 | 3.099 | 0.705 | 0.869 |

| 2021-11-10 | 2.249 | 2.954 | 3.117 | 0.705 | 0.868 |

| 2021-11-11 | 2.276 | 2.979 | 3.143 | 0.703 | 0.867 |

| 2021-11-12 | 2.293 | 2.995 | 3.159 | 0.702 | 0.866 |

| 2021-11-15 | 2.236 | 2.938 | 3.102 | 0.702 | 0.866 |

| 2021-11-16 | 2.266 | 2.970 | 3.133 | 0.704 | 0.867 |

| 2021-11-17 | 2.293 | 2.996 | 3.160 | 0.703 | 0.867 |

| 2021-11-18 | 2.282 | 2.985 | 3.149 | 0.703 | 0.867 |

| 2021-11-19 | 2.324 | 3.027 | 3.191 | 0.703 | 0.867 |

| 2021-11-22 | 2.353 | 3.056 | 3.220 | 0.703 | 0.867 |

| 2021-11-23 | 2.362 | 3.064 | 3.228 | 0.702 | 0.866 |

| 2021-11-24 | 2.349 | 3.051 | 3.215 | 0.702 | 0.866 |

| 2021-11-25 | 2.299 | 3.000 | 3.164 | 0.701 | 0.865 |

| 2021-11-26 | 2.206 | 2.909 | 3.073 | 0.703 | 0.867 |

| 2021-11-29 | 2.208 | 2.912 | 3.075 | 0.704 | 0.867 |

| 2021-11-30 | 2.143 | 2.849 | 3.013 | 0.706 | 0.870 |

| 2021-12-01 | 2.124 | 2.829 | 2.993 | 0.705 | 0.869 |

| 2021-12-02 | 2.149 | 2.854 | 3.018 | 0.705 | 0.869 |

| 2021-12-03 | 2.180 | 2.887 | 3.051 | 0.707 | 0.871 |

| 2021-12-06 | 2.164 | 2.871 | 3.035 | 0.707 | 0.871 |

| 2021-12-07 | 2.184 | 2.892 | 3.056 | 0.708 | 0.872 |

| 2021-12-08 | 2.128 | 2.838 | 3.002 | 0.710 | 0.874 |

| 2021-12-09 | 2.119 | 2.829 | 2.993 | 0.710 | 0.874 |

| 2021-12-10 | 2.156 | 2.861 | 3.025 | 0.705 | 0.869 |

| 2021-12-13 | 2.133 | 2.839 | 3.002 | 0.706 | 0.869 |

| 2021-12-14 | 2.141 | 2.845 | 3.009 | 0.704 | 0.868 |

| 2021-12-15 | 2.136 | 2.840 | 3.004 | 0.704 | 0.868 |

| 2021-12-16 | 2.110 | 2.817 | 2.981 | 0.707 | 0.871 |

| 2021-12-17 | 2.115 | 2.823 | 2.987 | 0.708 | 0.872 |

| 2021-12-20 | 2.072 | 2.781 | 2.945 | 0.709 | 0.873 |

| 2021-12-21 | 2.070 | 2.780 | 2.943 | 0.710 | 0.873 |

| 2021-12-22 | 2.110 | 2.822 | 2.985 | 0.712 | 0.875 |

| 2021-12-23 | 2.168 | 2.879 | 3.043 | 0.711 | 0.875 |

| 2021-12-24 | 2.163 | 2.875 | 3.039 | 0.712 | 0.876 |

| 2021-12-27 | 2.161 | 2.873 | 3.037 | 0.712 | 0.876 |

| 2021-12-28 | 2.162 | 2.874 | 3.038 | 0.712 | 0.876 |

| 2021-12-29 | 2.139 | 2.850 | 3.014 | 0.711 | 0.875 |

| 2021-12-30 | 2.194 | 2.905 | 3.068 | 0.711 | 0.874 |

| 2021-12-31 | 2.194 | 2.905 | 3.068 | 0.711 | 0.874 |

| 2022-01-03 | 2.274 | 2.980 | 3.144 | 0.706 | 0.870 |

| 2022-01-04 | 2.280 | 2.985 | 3.148 | 0.705 | 0.868 |

| 2022-01-05 | 2.325 | 3.025 | 3.189 | 0.700 | 0.864 |

| 2022-01-06 | 2.456 | 3.143 | 3.306 | 0.687 | 0.850 |

| 2022-01-07 | 2.425 | 3.111 | 3.275 | 0.686 | 0.850 |

| 2022-01-10 | 2.431 | 3.116 | 3.280 | 0.685 | 0.849 |

| 2022-01-11 | 2.430 | 3.116 | 3.279 | 0.686 | 0.849 |

| 2022-01-12 | 2.365 | 3.052 | 3.216 | 0.687 | 0.851 |

| 2022-01-13 | 2.350 | 3.035 | 3.199 | 0.685 | 0.849 |

| 2022-01-14 | 2.425 | 3.109 | 3.272 | 0.684 | 0.847 |

| 2022-01-17 | 2.527 | 3.209 | 3.373 | 0.682 | 0.846 |

| 자료: 본드웹 |

| 주1) 국고채금리는 '한국금융투자협회'가 발표한 시가평가기준수익률 기준입니다. |

| 주2) 등급민평은 AA-등급 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 (주)LX인터내셔널 개별회사의 민평금리를 의미합니다. |

| 주3) 개별민평은 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. |

| 주4) Credit Spread : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA- 등급 무보증 회사채와 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이, (주)LX인터내셔널 개별회사 및 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이를 기재하였습니다. |

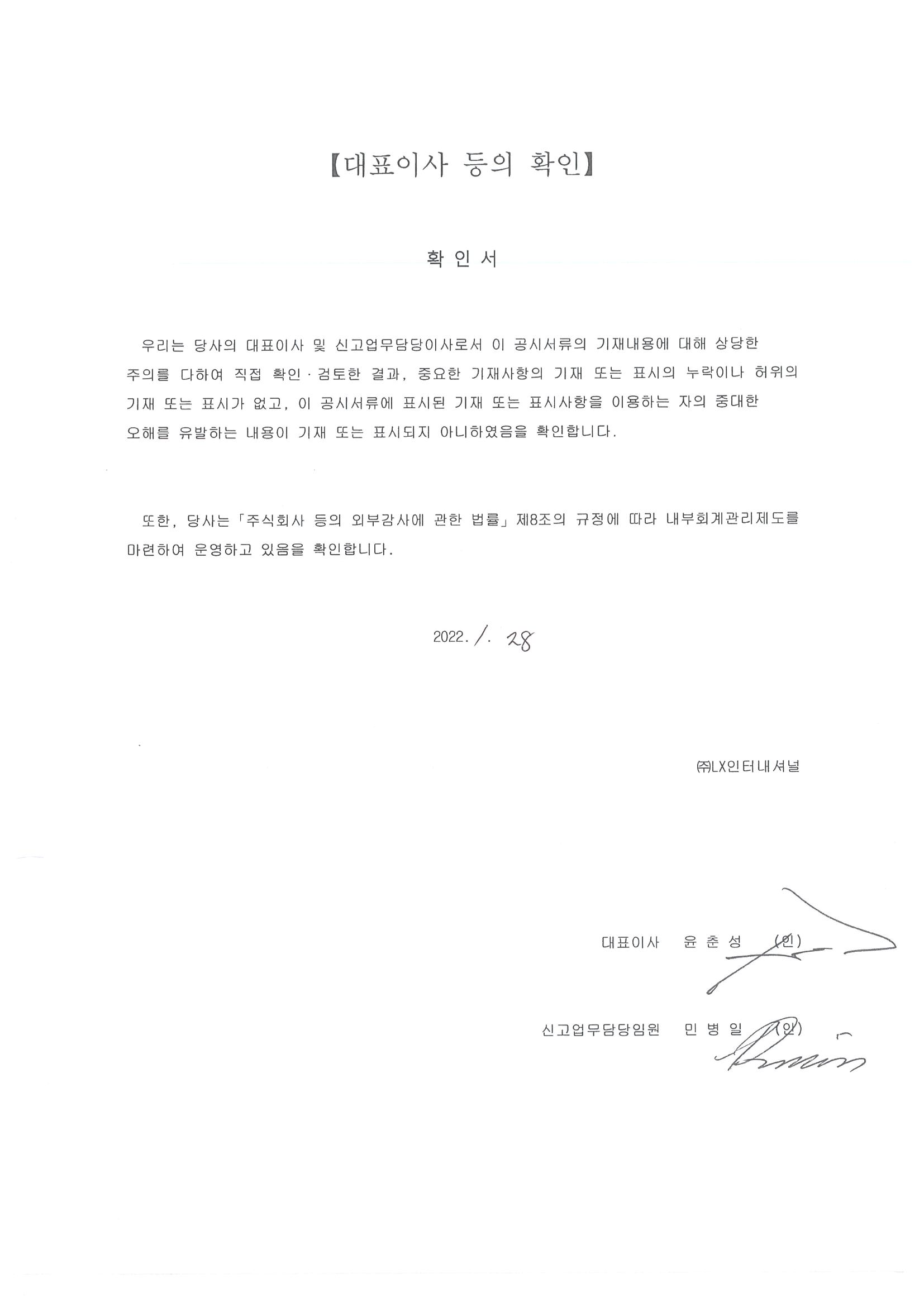

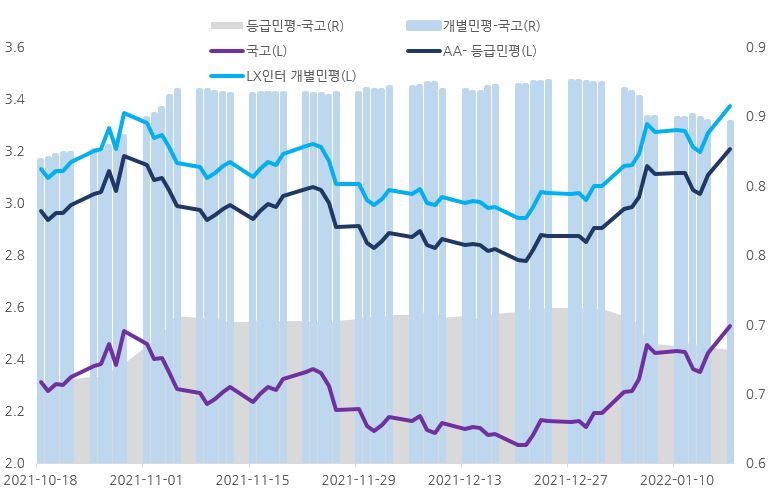

| [당사 개별민평, 국고채권, AA-등급민평 및 Spread 추이(3년 만기)] |

|

|

당사 개별민평, 국고채권, aa-등급민평 및 spread 추이(3y) |

| 자료: 본드웹 주) 단위 : % |

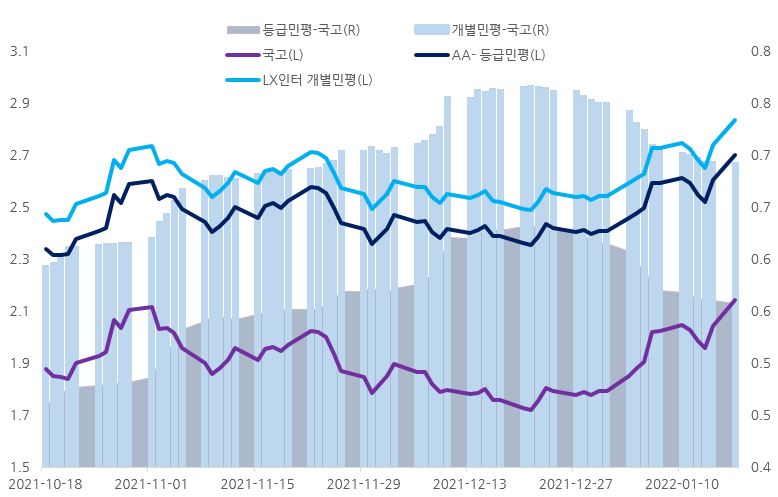

| [당사 개별민평, 국고채권, AA-등급민평 및 Spread 추이(5년 만기)] |

|

|

당사 개별민평, 국고채권, aa-등급민평 및 spread 추이(5y) |

| 자료: 본드웹 주) 단위 : % |

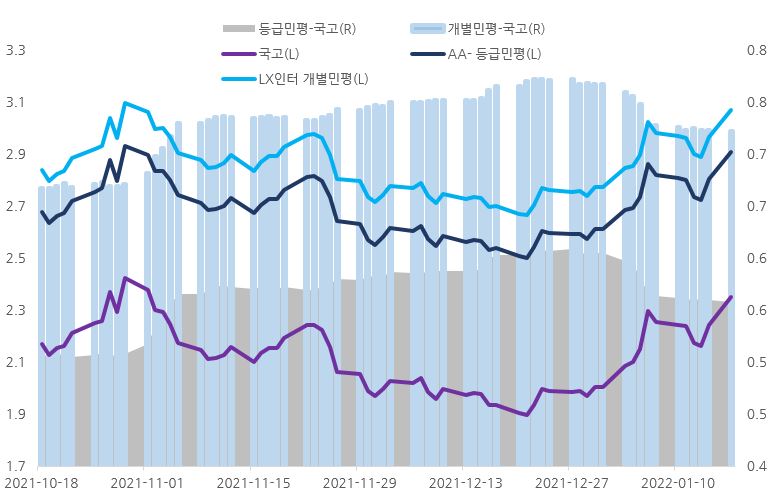

| [당사 개별민평, 국고채권, AA-등급민평 및 Spread 추이(7년 만기)] |

|

|

당사 개별민평, 국고채권, aa-등급민평 및 spread 추이(7y) |

| 자료: 본드웹 주) 단위 : % |

② 최근 6개월간 동일등급(AA-등급), 동일만기(3년, 5년 및 7년) 회사채 발행사례 검토

| [최근 6개월 내 동일등급(AA-) 3년 만기 회사채 발행 사례 검토] |

| (단위: 억원, bp) |

| 발행일 | 만기 | 회사명 | 등급 | 예측금액 | 발행금액 | 금리밴드 | 확정 스프레드 |

참여액 | 경쟁률 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 2021-07-20 | 3년 | SK가스 | AA- | 700 | 800 | 개별민평 | -20~+20 | Par | 3,200 | 1 : 4.00 |

| 2021-07-21 | 신세계센트럴시티 | AA- | 1,200 | 1,200 | 개별민평 | -20~+20 | 5 | 3,800 | 1 : 3.17 | |

| 2021-09-08 | 포스코케미칼 | AA- | 800 | 1,400 | 개별민평 | -30~+20 | -5 | 4,400 | 1 : 3.14 | |

| 2021-09-09 | 롯데렌탈 | AA- | 800 | 1,100 | 개별민평 | -30~+30 | -10 | 5,940 | 1 : 5.40 | |

| 2021-09-15 | GS EPS | AA- | 400 | 500 | 개별민평 | -30~+30 | 5 | 2,800 | 1 : 5.60 | |

| 2021-10-08 | KCC | AA- | 1,600 | 1,700 | 개별민평 | -30~+20 | -10 | 6,900 | 1 : 4.06 | |

| 2021-10-10 | LF | AA- | 500 | 500 | 개별민평 | -20~+20 | 10 | 1,100 | 1 : 2.20 | |

| 2021-11-08 | 파주에너지서비스 | AA- | 400 | 400 | 개별민평 | -20~+20 | 19 | 400 | 1 : 1.00 | |

| 2021-07-20 | 5년 | SK가스 | AA- | 400 | 700 | 개별민평 | -20~+20 | -2 | 1,900 | 1 : 2.71 |

| 2021-09-08 | 포스코케미칼 | AA- | 400 | 600 | 개별민평 | -30~+20 | -3 | 2,700 | 1 : 4.50 | |

| 2021-09-09 | 롯데렌탈 | AA- | 700 | 1,500 | 개별민평 | -30~+30 | -15 | 5,590 | 1 : 3.73 | |

| 2021-09-15 | GS EPS | AA- | 600 | 800 | 개별민평 | -30~+30 | 16 | 1,300 | 1 : 1.63 | |

| 2021-10-08 | KCC | AA- | 400 | 800 | 개별민평 | -30~+20 | -18 | 2,000 | 1 : 2.50 | |

| 2021-11-08 | 파주에너지서비스 | AA- | 400 | 400 | 개별민평 | -20~+20 | 20 | 300 | 1 : 0.75 | |

| 2021-09-09 | 7년 | 롯데렌탈 | AA- | 500 | 400 | 개별민평 | -30~+30 | -11 | 900 | 1 : 2.25 |

| 자료: 금융감독원 전자공시시스템 |

| 주1) 개별민평금리는 민간채권평가회사 4사(한국자산평가, 키스채권평가, 나이스피앤아이, 에프앤자산평가) 평가금리의 산술평균(소수점 넷째자리 이하 절사) 기준입니다. |

| 주2) bp(Basis Point)는 100분의 1%(0.01%p.)를 의미합니다. |

최근 6개월 내 AA-등급의 회사채 발행내역은 다음과 같습니다. 3년물 8건, 5년물 6건, 그리고 7년물 1건의 발행이 있었으며, 발행기업들은 모두 수요예측 공모희망금리의 기준금리를 개별민평으로 설정하였습니다. 개별민평금리는 민간채권평가사가 평가하는 이론적인 금리로 실제 유통금리와는 차이가 있을 수 있으나, 시장 내에서 개별종목의 유통물 거래시 가격결정기준으로 주로 사용되고 있습니다. 3년 만기 AA-등급 무보증 회사채 수요예측의 경우, 공모희망금리밴드 상단은 개별민평 상단 +20bp ~ +30bp 사이에서 설정되었으며, 발행확정 가산금리는 개별민평 -10bp ~ +19bp 수준에서 결정되었습니다. 5년 만기 AA-등급 무보증 회사채 수요예측의 경우, 공모희망금리밴드 상단은 개별민평 상단 +20bp ~ +30bp사이에서 설정되었으며, 발행확정 가산금리는 개별민평 -18bp ~ +20bp 수준에서 결정되었습니다. 마지막으로 7년 만기 AA-등급 무보증 회사채 수요예측의 경우, 공모희망금리밴드 상단은 개별민평 상단 +30bp으로 설정되었으며, 발행확정 가산금리는 개별민평 -11bp 수준에서 결정되었습니다.

③ 공모희망금리 설정을 위한 기준금리 결정

2012년 국내 공모 회사채 시장 내 수요예측제도가 도입된 이후, 공모희망금리 구간의 제시 방법은 크게 개별민평금리 대비 Spread 제시, 등급민평금리 대비 Spread 제시, 국고채권 대비 Spread 제시, 고정금리 구간 제시 등의 방법이 사용되었습니다.

과거 불분명한 가격정보로 인한 채권 유통의 애로사항을 개선하기 위해 1998년 11월 "채권시가평가제도"가 마련된 이후 2000년 7월부터 동 제도가 전면 도입됨에 따라 민간채권평가회사가 제공하는 평가금리는 현재 가장 공신력있는 채권평가 Benchmark로 활용되고 있으며, 동 평가금리를 기준으로 채권의 발행, 평가 및 거래가 이루어지고 있습니다. 이러한 시장 상황이 반영되어 2013년 10월 '무보증사채 수요예측 모범규준'의 개정 이후 공모 회사채 전체 발행 사례 중 개별민평금리를 기준금리로 설정한 발행 사례가 높은 비중을 차지하고 있는 상황입니다.

동일 신용등급의 민평금리 등을 참고해본 결과 개별민평금리가 발행기간 중의 금리변동성 및 Credit Risk 변동가능성 등을 가장 잘 반영하고 있다고 판단하였는 바, 최근의 회사채 발행시장 및 유통시장에서 개별민평금리의 활용도를 포함, 종합적으로 고려하여 (주)LX인터내셔널의 개별민평금리를 본 사채의 공모희망금리 설정을 위한 기준금리로 사용하였습니다.

상기 표와 같이 AA- 등급 회사채 개별민평금리는 각 회사별로 다소 편차가 있음을 알 수 있습니다. 이는 개별기업의 특성(우량 그룹 계열회사 여부, 소속 산업의 업황, 개별회사의 재무현황, 시장지위, 사업실적 등)이 동일 신용등급 내 개별회사의 금리에 영향을 미치고 있음을 확인할 수 있습니다.

④ 채권시장 동향 및 전망

당사는 이번 제122-1회, 제122-2회 및 제122-3회 무보증 사채 발행과 관련하여 공모희망금리 결정 과정에서 당사 채권의 민평금리, 당사의 회사채가 해당되는 AA-급의 민평금리, 국고채권 대비 개별민평 및 등급민평의 스프레드 추이, 유사 등급 회사채의 발행 내역, 채권시장 동향 등을 종합적으로 고려하였습니다.

2020년 코로나19 바이러스의 창궐로 인하여 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고, 국내외 시장 금리 하락세가 지속되었습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p 인하된 1.00~1.25%로 발표하였고, 이후 3월 3일 정례회의를 통해 채 2주도 지나지 않은 시점에서 0~0.25%로 1%p 금리 인하를 다시금 단행하였으며, 이로 인하여 글로벌 시장금리의 하방 압력은 거세졌습니다. 이에 금융통화위원회 역시 코로나19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 기준금리를 0.5%p 인하하며 기준금리를 0.75%로 인하하였으며, 이는 사상 처음 0%대로 진입한 사례였습니다. 이후 금통위에서는 기준금리 동결 기조를 유지해오다가, 2021년 1월 15일에 개최된 금통위에서 기준금리를 0.50%로 인하하였습니다. 한편, 시중금리는 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 연준의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다.

2021년 1월 파월 미 연준 총재는 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, 코로나19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 하지만 2021년 상반기 백신이 원활히 보급되었고 예상보다 빠르게 경제가 회복세를 보임에 따라 미국의 통화정책에 변경이 있을 수 있다는 전망이 부각되기도 하였으나, 파월 연준 총재는 인플레이션은 일시적이라는 판단하에 테이퍼링과 금리 인상 가능성을 일축하였습니다.

이후 2021년 6월 미 연준은 회사채 발행·유통시장 매입분의 매각 계획을 발표하면서 유동성 지원의 출구전략 시그널을 시사하였고, 9월부터는 미국, 노르웨이, 영국 등 주요국들이 통화정책의 전환을 시사하기 시작하였습니다. 한편, 2021년 8월 금통위에서는 기준금리를 0.50%에서 0.25%p 인상하는 결정을 하였고, 이러한 인상의 배경으로 백신 접종의 확대, 수출 호조로 인한 국내 경제 회복 흐름, 국내 인플레가 당분간 높은 수준을 나타낼 것으로 보인다는 점, 금융불균형의 누적 위험이 높다졌다는 점을 들었습니다. 이후 국고채 금리는 지속적으로 상승한 반면, 9월까지 확대되던 크레딧 스프레드는 횡보세를 이어왔습니다.

2021년 11월 금통위에서는 기준금리를 0.75%에서 1%로 0.25%p 인상하였으며, 가파른 금리 인상 경로를 선반영하며 급등하던 국채 금리는 11월 들어 안정세를 나타내었습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 간에 오랜 시간이 걸리지 않을 것이라는 언급을 통해 인플레이션이 일시적이라는 기존 입장에서 선회하는 모습을 보였고, 더불어 물가를 분명히 통제해야할 대상으로 인식하고 있음을 시사하였습니다. 한편 위드 코로나 정책이 지속될 것으로 예상되어 왔지만, 새로운 변이 바이러스인 오미크론의 등장에 따른 확진자 수의 급증으로 국내 방역조치 및 사회적 거리두기 조치가 다시금 강화되었고, 이러한 영향 속에서 12월 중 채권금리는 장단기물 모두 하락하는 양상을 보였습니다. 그리고 2022년 1월 금통위에서는 기준금리를 0.25% 추가 인상하는 결정을 내렸으며, 이에 따라 증권신고서 제출일 현재 기준금리는 1.25%입니다. 향후에도 우리나라를 비롯한 각국의 추가 금리인상 가능성도 배제할 수 없는 상황으로 금리변동에 대한 모니터링이 필요할 것으로 판단됩니다.

⑤ 결론

이러한 시장상황을 종합적으로 고려하여 당사 및 이번 무보증사채 발행의 공동대표주관사는 제122-1회, 제122-2회 및 제122-3회 회사채 공모희망금리 상단을 개별민평에서 0.30%p. 가산한 수준으로 결정하고 하단은 개별민평에서 0.30%p. 차감한 수준으로 결정하였습니다. 이를 통해 최근 회사채 시장의 추이 및 여건을 최대한 반영하고자 하며, 이렇게 결정된 LX인터내셔널 제122-1회, 제122-2회 및 제122-3회 무보증사채의 공모희망금리는 아래와 같습니다.

[제122-1회차]

청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 3년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다.

[제122-2회차]

청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 5년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다.

[제122-3회차]

청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 7년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 7년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다.

위와 같이 발행회사와 공동대표주관회사는 합리적 판단을 근거로 공모희망금리밴드를 제시하였으나 이는 금리를 확정 또는 보장하는 것이 아니며, 투자 결정을 위한 판단, 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 대표주관회사의 수요예측지침에 의거하여 공동대표주관회사와 발행회사가 협의하여 결정합니다. 수요예측결과를 반영한 정정공시는 2022년 01월 24일에 공시할 예정입니다.

다. 수요예측 결과

(1) 수요예측 참여 내역

| [회차 : 제122-1회] |

| (단위 : 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 |

||

| 건수 | 10 | 5 | 1 | - | - | - | 16 |

| 수량 | 1,200 | 900 | 100 | - | - | - | 2,200 |

| 경쟁률 | 1.20 : 1 | 0.90 : 1 | 0.10 : 1 | - | - | - | 2.20 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치 |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회차 : 제122-2회] |

| (단위 : 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 |

||

| 건수 | 4 | 3 | 6 | - | - | - | 13 |

| 수량 | 800 | 700 | 800 | - | - | - | 2,300 |

| 경쟁률 | 1.33 : 1 | 1.17 : 1 | 1.33 : 1 |

- | - | - | 3.83 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치 |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회차 : 제122-3회] |

| (단위 : 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 |

||

| 건수 | 4 | 2 | 7 | - | - | - | 13 |

| 수량 | 400 | 600 | 700 | - | - | - | 1,700 |

| 경쟁률 | 1.00 : 1 | 1.50 : 1 | 1.75 : 1 | - | - | - | 4.25 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치 |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(2) 수요예측 신청가격 분포

| [회차 : 제122-1회] |

| (단위 : bp, 건, 억원) |

| 구분 | 국내기관투자자 | 외국기관투자자 | 합계 | 누적합계 | 유효 수요 |

|||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -6 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 4.55% | 100 | 4.55% | 포함 |

| -1 | - | - | 1 | 100 | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 9.09% | 300 | 13.64% | 포함 |

| 0 | 2 | 400 | - | - | - | - | - | - | - | - | - | - | 2 | 400 | 18.18% | 700 | 31.82% | 포함 |

| 3 | 3 | 300 | - | - | - | - | - | - | - | - | - | - | 3 | 300 | 13.64% | 1,000 | 45.45% | 포함 |

| 5 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 4.55% | 1,100 | 50.00% | 포함 |

| 10 | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 4.55% | 1,200 | 54.55% | 포함 |

||

| 11 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 9.09% | 1,400 | 63.64% | 포함 |

| 25 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 4.55% | 1,500 | 68.18% | 포함 |

| 30 | - | - | 3 | 700 | - | - | - | - | - | - | 3 | 700 | 31.82% | 2,200 | 100.00% | 포함 |

||

| 합계 | 10 | 1,200 | 5 | 900 | 1 | 100 | - | - | - | - | - | - | 16 | 2,200 | 100.00% | - | - | - |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회차 : 제122-2회] |

| (단위 : bp, 건, 억원) |

| 구분 | 국내기관투자자 | 외국기관투자자 | 합계 | 누적합계 | 유효 수요 |

|||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -15 | - | - | - | - | 2 | 200 | - | - | - | - | - | - | 2 | 200 | 8.70% | 200 | 8.70% | 포함 |

| -10 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 8.70% | 400 | 17.39% | 포함 |

| -9 | 1 | 300 | - | - | - | - | - | - | - | - | - | - | 1 | 300 | 13.04% | 700 | 30.43% | 포함 |

| -1 | - | - | - | - | 1 | 200 | - | - | - | - | - | - | 1 | 200 | 8.70% | 900 | 39.13% | 포함 |

| 0 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 8.70% | 1,100 | 47.83% | 포함 |

| 4 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 4.35% | 1,200 | 52.17% | 포함 |

| 6 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 4.35% | 1,300 | 56.52% | 포함 |

| 9 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 4.35% | 1,400 | 60.87% | 포함 |

| 14 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 4.35% | 1,500 | 65.22% | 포함 |

| 30 | - | - | 2 | 600 | 1 | 200 | - | - | - | - | - | - | 3 | 800 | 34.78% | 2,300 | 100.00% | 포함 |

| 합계 | 4 | 800 | 3 | 700 | 6 | 800 | - | - | - | - | - | - | 13 | 2,300 | 100.00% |

- | - | - |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회차 : 제122-3회] |

| (단위 : bp, 건, 억원) |

| 구분 | 국내기관투자자 | 외국기관투자자 | 합계 | 누적합계 | 유효 수요 |

|||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -25 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.88% | 100 | 5.88% |

포함 |

| -17 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.88% |

200 | 11.76% |

포함 |

| -15 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 11.77% | 400 | 23.53% | 포함 |

| -13 | - | - | - | - | 2 | 200 | - | - | - | - | - | - | 2 | 200 | 11.77% |

600 | 35.30% | 포함 |

| -10 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.88% | 700 | 41.18% | 포함 |

| -9 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.88% | 800 | 47.06% | 포함 |

| -1 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.88% | 900 | 52.94% | 포함 |

| 0 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.88% | 1,000 | 58.82% | 포함 |

| 20 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.88% | 1,100 | 64.70% | 포함 |

| 30 | - | - | 2 | 600 | - | - | - | - | - | - | - | - | 2 | 600 | 35.30% | 1,700 | 100.00% | 포함 |

| 합계 | 4 | 400 | 2 | 600 | 7 | 700 | - | - | - | - | - | - | 13 | 1,700 | 100.00% |

- | - | - |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(3) 수요예측 상세 분포 현황

| [회차 : 제122-1회] |

| (단위 : bp, 억원) |

| 수요예측참여사 | (주)LX인터내셔널 3년 만기 회사채 개별민평 대비 스프레드 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| -6 | -1 | 0 | 3 | 5 | 10 | 11 | 25 | 30 | |

| 기관투자자 1 | 100 | - | - | - | - | - | - | - | - |

| 기관투자자 2 | - | 100 | - | - | - | - | - | - | - |

| 기관투자자 3 | - | 100 | - | - | - | - | - | - | - |

| 기관투자자 4 | - | - | 300 | - | - | - | - | - | - |

| 기관투자자 5 | - | - | 100 | - | - | - | - | - | - |

| 기관투자자 6 | - | - | - | 100 | - | - | - | - | - |

| 기관투자자 7 | - | - | - | 100 | - | - | - | - | - |

| 기관투자자 8 | - | - | - | 100 | - | - | - | - | - |

| 기관투자자 9 | - | - | - | - | 100 | - | - | - | - |

| 기관투자자 10 | - | - | - | - | - | 100 | - | - | - |

| 기관투자자 11 | - | - | - | - | - | - | 100 | - | - |

| 기관투자자 12 | - | - | - | - | - | - | 100 | - | - |

| 기관투자자 13 | - | - | - | - | - | - | - | 100 | - |

| 기관투자자 14 | - | - | - | - | - | - | - | - | 300 |

| 기관투자자 15 | - | - | - | - | - | - | - | - | 300 |

| 기관투자자 16 | - | - | - | - | - | - | - | - | 100 |

| 합계 | 100 | 200 | 400 | 300 | 100 | 100 | 200 | 100 | 700 |

| 누적합계 | 100 | 300 | 700 | 1,000 | 1,100 | 1,200 | 1,400 | 1,500 | 2,200 |

| [회차 : 제122-2회] |

| (단위 : bp, 억원) |

| 수요예측참여사 | (주)LX인터내셔널 5년 만기 회사채 개별민평 대비 스프레드 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| -15 | -10 | -9 | -1 | 0 | 4 | 6 | 9 | 14 | 30 | |

| 기관투자자 1 | 100 | - | - | - | - | - | - | - | - | - |

| 기관투자자 2 | 100 | - | - | - | - | - | - | - | - | - |

| 기관투자자 3 | - | 200 | - | - | - | - | - | - | - | - |

| 기관투자자 4 | - | - | 300 | - | - | - | - | - | - | - |

| 기관투자자 5 | - |

- |

- |

200 | - | - | - | - | - | - |

| 기관투자자 6 | - |

- |

- |

- |

200 | - | - | - | - | - |

| 기관투자자 7 | - |

- |

- |

- |

- |

100 | - | - | - | - |

| 기관투자자 8 | - |

- |

- |

- |

- |

- |

100 | - | - | - |

| 기관투자자 9 | - |

- |

- |

- |

- |

- |

- |

100 | - | - |

| 기관투자자 10 | - |

- |

- |

- |

- |

- |

- |

- |

100 | - |

| 기관투자자 11 | - |

- |

- |

- |

- |

- |

- |

- |

- |

300 |

| 기관투자자 12 | - |

- |

- |

- |

- |

- |

- |

- |

- |

300 |

| 기관투자자 13 | - |

- |

- |

- |

- |

- |

- |

- |

- |

200 |

| 합계 | 200 | 200 | 300 | 200 | 200 | 100 | 100 | 100 | 100 | 800 |

| 누적합계 | 200 | 400 | 700 | 900 | 1,100 | 1,200 | 1,300 | 1,400 | 1,500 | 2,300 |

| [회차 : 제122-3회] |

| (단위 : bp, 억원) |

| 수요예측참여사 | (주)LX인터내셔널 7년 만기 회사채 개별민평 대비 스프레드 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| -25 | -17 | -15 | -13 | -10 | -9 | -1 | 0 | 20 | 30 | |

| 기관투자자 1 | 100 | - |

- |

- |

- |

- |

- |

- |

- |

- |

| 기관투자자 2 | - |

100 | - |

- |

- |

- |

- |

- |

- |

- |

| 기관투자자 3 | - |

- |

100 | - |

- |

- |

- |

- |

- |

- |

| 기관투자자 4 | - |

- |

100 | - |

- |

- |

- |

- |

- |

- |

| 기관투자자 5 | - |

- |

- |

100 | - |

- |

- |

- |

- |

- |

| 기관투자자 6 | - |

- |

- |

100 | - |

- |

- |

- |

- |

- |

| 기관투자자 7 | - |

- |

- |

- |

100 | - |

- |

- |

- |

- |

| 기관투자자 8 | - |

- |

- |

- |

- |

100 | - |

- |

- | - |

| 기관투자자 9 | - |

- |

- |

- |

- |

- |

100 | - |

- |

- |

| 기관투자자 10 | - |

- |

- |

- |

- |

- |

- |

100 | - |

- |

| 기관투자자 11 | - |

- |

- |

- |

100 | - |

||||

| 기관투자자 12 | - |

- |

- |

- |

- |

- |

- |

- |

- |

300 |

| 기관투자자 13 | - |

- |

- |

- |

- |

- |

- |

- |

- |

300 |

| 합계 | 100 | 100 | 200 | 200 | 100 | 100 | 100 | 100 | 100 | 600 |

| 누적합계 | 100 | 200 | 400 | 600 | 700 | 800 | 900 | 1,000 | 1,100 | 1,700 |

(4) 유효수요의 범위, 판단기준, 판단근거 및 최종 발행금리에의 반영 내용

| 구 분 | 내 용 |

|---|---|

| 공모희망금리 | 수요예측시 공모희망 금리는 다음과 같이 결정하였습니다. [제122-1회] 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 3년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율. [제122-2회] 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 5년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율. [제122-3회] 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 7년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 7년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율. |

| 유효수요의 정의 | "유효수요"란, 공모금리 결정 시, 과도하게 높거나 낮은 금리로 참여한 물량을 제외한 물량 |

| 유효수요의 범위 | 공모희망금리 상단 이자율 이내로 수요예측에 참여한 모든 물량 |

| 유효수요 산정 근거 | 2022년 01월 20일 실시된 수요예측 실시 결과 본사채의 공모 희망금리 범위 내의 수요예측 참여물량이 발행예정금액을 초과하여 인수단은 발행회사인 (주)LX인터내셔널과 협의하여 아래와 같이 제122-1회, 122-2회 및 122-3회 무보증사채 발행 조건을 결정하였습니다. [본사채의 발행금액 결정] 제122-1회 무보증사채 : 1,100억원(최초 증권신고서 제출시 발행예정금액: 1,000억원) 제122-2회 무보증사채 : 1,100억원(최초 증권신고서 제출시 발행예정금액: 600억원) 제122-3회 무보증사채 : 800억원(최초 증권신고서 제출시 발행예정금액: 400억원) [수요예측 신청현황] 제122-1회 무보증사채 - 총 참여신청금액: 2,200억원 - 총 참여신청범위: -0.06%p. ~ +0.30%p. - 총 참여신청건수: 16건 - 공모희망금리 내 참여신청건수: 16건 - 공모희망금리 내 참여신청금액: 2,200억원 제122-2회 무보증사채 - 총 참여신청금액: 2,300억원 - 총 참여신청범위: -0.15%p. ~ +0.30%p. - 총 참여신청건수: 13건 - 공모희망금리 내 참여신청건수: 13건 - 공모희망금리 내 참여신청금액: 2,300억원 제122-3회 무보증사채 - 총 참여신청금액: 1,700억원 - 총 참여신청범위: -0.25%p. ~ +0.30%p. - 총 참여신청건수: 13건 - 공모희망금리 내 참여신청건수: 13건 - 공모희망금리 내 참여신청금액: 1,700억원 본 채권의 유효수요는 금융투자협회「무보증사채 수요예측 모범규준」및 "인수단"의 내부 지침에 근거하여 발행회사 및 인수단이 협의하여 각각의 수요예측 참여자가 제시한 금리에는 인수단과 발행회사가 고려한 위험(발행회사의 산업 및 재무 상황, 금리 및 스프레드 전망)이 반영되어 있을 것으로 판단하였고, 공모희망금리밴드 상단 이내로 참여한 건을 유효수요로 정의하였습니다. 발행회사와 인수단의 합의를 통하여 발행조건을 결정하였습니다. |

| 최종 발행금리 결정에 대한 수요예측 결과의 반영 내용 |

본 사채의 최종 발행금리는 앞서 산정한 유효수요의 범위 내에서 낮은 금리부터 "누적도수"로 계산하는 방법을 사용하였으며, 발행회사와 인수단이 최종 협의하여 결정되었습니다. - 본사채의 발행금리 [제 122-1회 무보증사채] 본 사채의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록총액에 대하여 적용하며, 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 +0.05%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 3년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 +0.05%p.를 가산한 이자율로 합니다. [제 122-2회 무보증사채] 본 사채의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록총액에 대하여 적용하며, 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 5년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사) 이자율로 합니다. [제 122-3회 무보증사채] 본 사채의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록총액에 대하여 적용하며, 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)LX인터내셔널 7년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.09%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)LX인터내셔널의 7년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.09%p.를 가산한 이자율로 합니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

1. "공동대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하며 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다.

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX를 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"와 협의하여 수요예측 방법을 결정한다.

3. 수요예측기간은 2022년 01월 20일 09시부터 16시30분까지로 한다.

4. "본 사채"의 수요예측 공모희망 금리 :

(1) 제122-1회

수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주),키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)LX인터내셔널 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 한다.

(2) 제122-2회

수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주),키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)LX인터내셔널 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 한다.

(3) 제122-3회

수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주),키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)LX인터내셔널 7년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 한다.

5. "수요예측"에 따른 배정은「무보증사채 수요예측 모범규준」 및 "공동대표주관회사"의 수요예측 배정기준에 따라 "공동대표주관회사"가 결정한다.

6. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우,즉시 "발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다.

8. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 한다.

9. "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재 시 착오방지 등을 위한 대책을 마련하여야 한다.

10. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

11. "공동대표주관회사"는 집합투자업자의 경우 수요예측 참여시 펀드재산과 고유재산을 구분하여 접수하여야 한다.

12. "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니된다.

13. "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다.

14. "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 발행일로부터 3년 이상 보관하여야 한다.

15. "공동대표주관회사"는 수요예측이 실시된 후 발행일정이 변경되더라도 수요예측을 재실시하지 않는다.

나. 청약 및 배정방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 FAX 또는 전자우편의 형태로 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외)는 청약 전 투자설명서를 교부받아야 한다.

① 교부장소 : "인수단"의 본ㆍ지점

② 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2022년 01월 28일

④ 기타사항 :

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약 전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하고, 전화ㆍ전신ㆍ모사전송, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 등의 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산하되, 다음 각 호의 어느 하나에 해당하는 자는 제외한다. 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호ㆍ제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 「신용정보의 이용 및 보호에 관한 법률」에 따른 신용평가회사(이하 "신용평가회사"라 한다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로자복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

4) 배정방법

① "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액(청약금액이 배정받은 금액보다 적은 경우 청약금액)을 청약하는 경우에는 그 청약금액의 100%를 우선배정한다.

② 상기 ①의 방법으로 배정한 후 잔액이 발생한 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 청약금액 중 수요예측 결과에 따른 최종 배정금액 이내의 청약금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 기관투자자, 전문투자자 및 일반투자자에게 배정할 수 있으며, 이 경우 다음의 순서에 따른다.

(i) "수요예측 참여자"인 기관투자자 : "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 초과하여 청약한 부분에 대하여 금융투자협회의 "무보증사채 수요예측 모범규준"에 따라 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정한다. 이때 "공동대표주관회사"는 수요예측 참여여부, 참여금리수준, 참여금액 등을 감안하여 합리적으로 판단하여 배정한다.

(ii) "수요예측 참여자"가 아닌 기관투자자 및 전문투자자 : 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 백억원 미만의 금액은 절사하며 잔여금액은 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(iii) 일반투자자 : 기관투자자 및 전문투자자에 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

c. 상기 a, b의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 제2조 제2항에 따라 인수단이 인수한다.

③ 청약금이 "본 사채"의 발행금액 총액에 미달하는 경우, 제2조 제2항의 "인수비율"에 따라 잔여물량을 각 "인수단"이 인수하고, "본 사채"의 납입일 당일 납입은행에 인수금액을 납입한다.

④ "본 사채"의 "인수단"은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 납입일 당일 총액인수 후 수요예측 결과 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행한다.

다. 청약단위

최저청약금액은 100억원으로 하며, 100억원 이상은 100억원 단위로 한다.

라. 청약기간

| 청약기간 | 시 작 일 시 | 2022년 01월 28일 09시 |

| 종 료 일 시 | 2022년 01월 28일 12시 |

마. 청약증거금

청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2022년 01월 28일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

바. 청약취급장소

각 인수단의 본점

사. 납입장소

(주)우리은행 LG트윈타워 기업영업지원팀

아. 상장신청예정일

(1) 상장신청예정일 : 2022년 01월 25일

(2) 상장예정일 : 2022년 01월 28일

자. 사채권교부예정일

"본 사채"에 대하여는 "주식ㆍ사채 등의 전자등록에 관한 법률" 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

차. 사채권 교부장소

사채권을 발행하지 않으므로 주식ㆍ사채 등의 전자등록에 관한 법률에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음합니다.

카. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 주식ㆍ사채 등의 전자등록에 관한 법률에 의거 전자등록기관인 한국예탁결제원의 등록부에 사채의 권리내용을 등록하고 사채권은 발행하지 아니한다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 한다.

(3) 본 사채권의 원리금지급은 (주)LX인터내셔널이 전적으로 책임을 진다.

(4) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율중 최고이율을 적용하되, 동 연체대출 최고이율이 본사채 이자율을 하회하는 경우에는 본사채 이자율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차 : 122-1] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | NH투자증권 | 00120182 | 서울특별시 영등포구 여의대로 108 | 30,000,000,000 | 0.15 | 총액인수 |

| 대표 | KB증권 | 00156859 | 서울특별시 영등포구 여의나루로 50 | 20,000,000,000 |

0.15 |

총액인수 |

| 대표 | 신한금융투자 | 00138321 | 서울특별시 영등포구 여의대로 70 | 30,000,000,000 |

0.15 |

총액인수 |

| 인수 | SK증권 | 00131850 |

서울특별시 영등포구 국제금융로8길 31 |

30,000,000,000 | 0.15 |

총액인수 |

| [회 차 : 122-2] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | NH투자증권 | 00120182 | 서울특별시 영등포구 여의대로 108 | 20,000,000,000 | 0.15 | 총액인수 |

| 대표 | KB증권 | 00156859 | 서울특별시 영등포구 여의나루로 50 | 50,000,000,000 | 0.15 |

총액인수 |

| 인수 | 미래에셋증권 | 00111722 | 서울특별시 중구 을지로5길 26 | 20,000,000,000 |

0.15 |

총액인수 |

| 인수 | 대신증권(주) | 00110893 | 서울특별시 중구 삼일대로 343 | 20,000,000,000 | 0.15 |

총액인수 |

| [회 차 : 122-3] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | NH투자증권 | 00120182 | 서울특별시 영등포구 여의대로 108 | 20,000,000,000 |

0.15 | 총액인수 |

| 대표 | KB증권 | 00156859 | 서울특별시 영등포구 여의나루로 50 | 20,000,000,000 |

0.15 |

총액인수 |

| 대표 | 신한금융투자 | 00138321 | 서울특별시 영등포구 여의대로 70 | 40,000,000,000 |

0.15 |

총액인수 |

나. 사채의 관리

| 사채관리회사 | 주 소 | 회차 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | |||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로 8길 10 | 제122-1회, 제122-2회, 제122-3회 | 300,000,000,000 | 6,000,000 | - |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

| 제 20 조 (특약사항) "발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체 없이 "인수단"에게 통보하여야 한다. (다만, "발행회사"가 "금융위"의 전자공시시스템(http://dart.fss.or.kr/)에 아래의 사항을 각 전자게시의 방법으로 개시하는 경우 위 통보에 갈음할 수 있다) 1. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 2. "발행회사"가 영업의 일부 또는 전부를 변경 또는 정지 또는 영업의 전부 또는 중요한 일부를 양도하고자 하는 때 3. "발행회사"의 영업목적의 변경 4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 발행회사의 중요한 자산 또는 영업의 전부 또는 중요한 일부를 양도할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회결의 등 내부 결의가 있은 때 8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때 9. "발행회사"가 발행회사의 영업에 중대한 영향을 미치는 다른 회사의 영업 전부 또는 일부를 양수하고자 하는 때 10. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 사채의 명칭, 주요 권리내용, 발행과 관련한 약정 및 조건

가. 일반적인 사항

| (단위 : 원) |

- 당사가 발행하는 제122-1회, 제122-2회 및 제122-3회 무보증사채는 무기명식 이권부 무보증사채이며, 주식으로 전환될수 있는 전환청구권이 부여되어 있지 않습니다.

| 회차 | 금액 | 이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제122-1회 무보증사채 | 110,000,000,000 | 2.963% | 2025년 01월 27일 | - |

| 제122-2회 무보증사채 | 110,000,000,000 | 3.137% | 2027년 01월 28일 | - |

| 제122-3회 무보증사채 | 80,000,000,000 | 3.326% | 2029년 01월 26일 | - |

나. 기한의 이익 상실에 관한 사항(사채 보유자가 조기상환을 청구할 수 있는 권리(Put-option)을 보유하는 경우 그 권리의 조건 및 행사방법 등

본 사채의 조기상환을 청구할 수 있는 권리는 기한의 이익을 상실한 경우에만 발생합니다. 사채관리계약서 상 기한의 이익 상실에 관한 사항은 아래와 같습니다.

|

※ "발행회사"는 (주)LX인터내셔널을 지칭하며, "사채관리회사"는 한국증권금융을 지칭합니다. 14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “갑”은 즉시 본 사채에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “을”에게 이를 통지하여야 한다. (가) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함)이 파산 또는 회생절차개시의 신청을 한 경우 (나) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함) 이외의 제3자가 “갑”에 대한 파산 또는 회생절차개시의 신청을 하고 “갑”이 이에 동의(“갑” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “갑”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문 시 동의 의사 표명이 있는 경우에는 해당 심문 종결 시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “갑”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “갑”이 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “갑”이 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “갑”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “갑”이 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) 본 사채의 만기가 도래하였음에도 “갑”이 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “갑”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (아) 감독관청이 “갑”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우 ("중요한 영업"이라 함은 "갑"의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 "갑"이 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (자) "갑"이 본 사채 이외 사채에 관하여 기한의 이익을 상실한 경우 (차) "갑"이 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 “을”은 사채권자집회의 결의에 따라 “갑”에 대한 서면통지를 함으로써 “갑”이 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 본 사채에 의한 채무를 제외한 “갑”의 채무 중 원금 일천억원(₩ 100,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “갑”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “갑”이 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우 (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “갑”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “갑”이 (라) 기재 각 의무를 제외한 본 계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “을”이나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “갑”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 위 (다) 또는 (마)의 "갑"의 재산의 전부 또는 중요부분이라 함은 그 재산에 대한 강제집행(체납처분을 포함한다) 또는 담보권 실행이 이루어지는 경우 "갑"의 영업 또는 "본 사채"의 상환이 사실상 불가능할 정도의 주요 재산을 말한다. (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “을”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “갑”은 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “갑” 및 “을”에게 서면으로 통지함으로써 기 발생한 ‘기한이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한이익상실 원인사유’ 또는 새로 발생하는 ‘기한이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “갑” 및 “을”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다.)와 ㉡ ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생과 관련하여 “을”이 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “을”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “을”은 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본 계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |