|

|

대표이사등의 확인서명(20211126) |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2021년 11월 26일 |

| 회 사 명 : |

씨제이씨지브이(주) |

| 대 표 이 사 : |

허 민 회 |

| 본 점 소 재 지 : |

서울특별시 용산구 한강대로23길 55, 아이파크몰 6층 |

| (전 화) 02-371-6522 | |

| (홈페이지) http://www.cgv.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영지원담당 (성 명) 정 승 욱 |

| (전 화) 02-371-6522 | |

| 모집 또는 매출 증권의 종류 및 수 : | 씨제이씨지브이 주식회사 제33회 무기명식 이권부 무보증 채권형 신종자본증권 |

|

| 모집 또는 매출총액 : | 160,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 씨제이씨지브이㈜ → 서울특별시 용산구 한강대로23길 55, 아이파크몰 6층 |

| 신한금융투자㈜ → 서울특별시 영등포구 여의대로 70 |

| KB증권㈜ → 서울특별시 영등포구 여의나루로 50 |

| NH투자증권㈜ → 서울특별시 영등포구 여의대로 108 |

| 한국투자증권㈜ → 서울특별시 영등포구 의사당대로 88 |

| 삼성증권㈜ → 서울특별시 서초구 서초대로74길 11 |

| SK증권㈜ → 서울특별시 영등포구 국제금융로8길 31 |

| 아이비케이투자증권㈜ → 서울특별시 영등포구 국제금융로6길 11 |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서명(20211126) |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

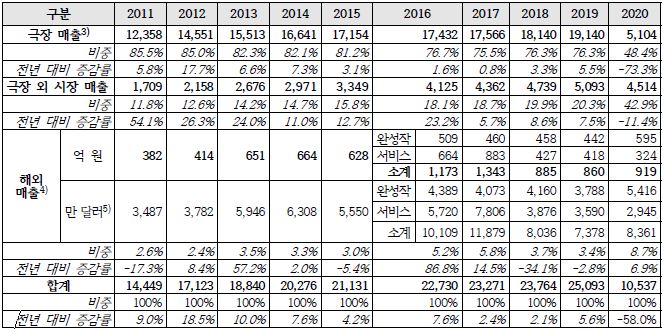

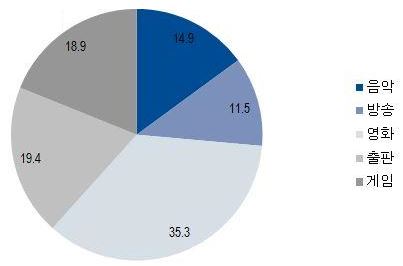

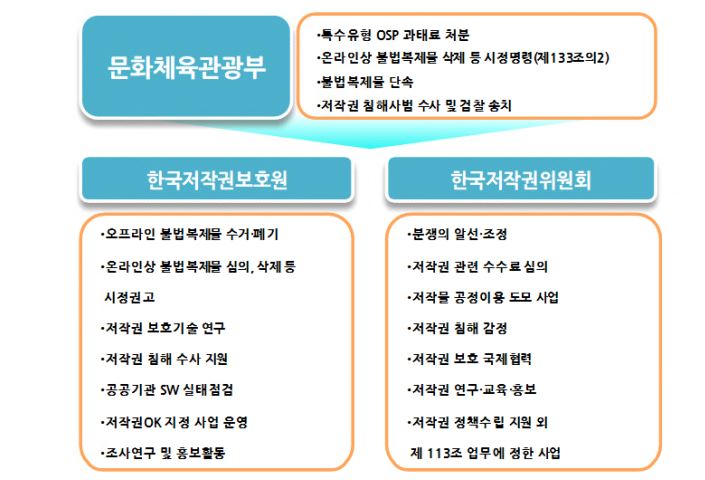

| 사업위험 | 가. 산업 내 경쟁 심화 관련 위험 국내 영화관 산업은 현재 멀티플렉스 3사 중심의 과점시장을 형성하며 경쟁하고 있으며, 당사는 국내 입장권 매출액 기준 점유율 1위를 유지하고 있습니다. 하지만 대부분의 영화가 광역개봉(Wide Release) 방식으로 상영되기 때문에 멀티플렉스 업체별로 영화 콘텐츠 상에서의 차별화가 이루어지지 않고 있어, 이와 같은 콘텐츠 상의 미차별화가 동 산업의 경쟁을 심화시키고 영화 산업 전체의 수익성을 악화시킬 수 있는 가능성이 존재합니다. 투자자께서는 이 점 유의하시어 투자에 임하시기 바랍니다. 나. 영화 관람객 수요 변동 위험 영화관 산업은 관람객 수의 확보가 무엇보다 가장 중요하며, 관람객 수요의 변동은 수익성과 직결되는 요인 중 하나입니다. 영화관람객 수는 멀티플렉스 영화관 증가와 더불어 점진적인 증가 추이를 보였으며 이는 영화가 대중적인 문화 콘텐츠로 굳건히 자리잡고 있는 모습을 증명합니다. 그러나 영화관 사업은 계절별로 관람객 수의 편차가 존재하고 개봉영화의 흥행실적에 따라 매출규모가 변동될 수 있으며, COVID-19 사태 등 각종 질병 등의 확산으로 예상치 못한 외부 환경 변화로 인하여 관람객 수요에 영향을 받을 수 있습니다. 투자자께서는 이 점 유의하시어 투자에 임하시기 바랍니다. 다. 코로나 바이러스 감염증 확산에 따른 관람객 수 감소 위험(COVID-19 관련 사항) 2020년 초부터 코로나 바이러스(COVID-19) 팬데믹(Pandemic: 전영볌의 전세계적 확산)으로 세계 각국은 각종 방역정책, 이동 제한 또는 봉쇄조치를 실시하고 있고, 감염병에 대한 우려로 인해 대면 접촉이 최소화되고 야외활동 등이 기피되며 사람들의 생활양식도 영향을 받고 있습니다. 감염병 확산으로 인해 소비 감소에 따른 경기침체가 동반되며, 당사와 같이 영화 상영업을 영위하는 회사들은 극장 잠정폐쇄 및 운영시간 제한, 사회적 거리두기 등 방역 정책 및 콘텐츠 개봉 지연 등의 요인과 더불어 소비자들이 다중이용시설이자 밀집된 공간에서 영업을 하는 영화관을 기피하는 경향성을 보임에 따라 관람객 수가 급감하며 영화관 매출이 대폭 감소하였습니다. 이에 따라 당사를 포함한 국내 멀티플렉스 업체들은 수익 창출력에 부정적인 영향을 받고 있는 상황입니다. COVID-19의 지속기간 및 심각성은 매우 불확실하고 예측할 수 없으며, 백신 개발 등으로 인해 감염원이 통제가 되는 시기, 그리고 이에 따른 경기회복 시기 역시 예측이 불가한 바, 영화산업 관련 감소된 관람객 수의 회복 시기도 합리적으로 예측할 수 없는 상황입니다. 투자자께서는 이 점 유의하시기 바랍니다. 라. 상영관 분포 포화 상태에 따른 성장 둔화 위험 국내 영화관은 2019년 전후로 멀티플렉스 상영관 분포가 포화 상태에 이르렀으며, 최근 관람객 수 정체와 맞물려 주요 3사(CGV, 롯데시네마, 메가박스)의 신규상영관 증가세는 둔화되는 모습을 보이고 있습니다. 이처럼 상영관 증가세 둔화가 지속될 경우 멀티플렉스 사업 전체의 성장성 둔화요인으로 작용할 수 있습니다. 이에 당사는 해외 진출을 통하여 국내 성장둔화에 대응하고 있으나, 국내 영화관 산업 성장 정체 및 해외 영화관 산업에 관하여 꾸준한 모니터링이 필요합니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. 마. 극장 외 시장의 성장에 따른 위험 스마트 디바이스의 등장으로 OTT를 포함한 VOD(Download 및 Streaming 등)를 중심으로 극장 외 시장이 크게 성장하는 추세에 있습니다. 극장 외 시장의 매출규모는 2017년 4,362억원, 2018년 4,739억원, 2019년 5,093억원으로 COVID-19 사태 전까지 지속적인 증가 추세를 보였습니다. 극장 이외의 디지털 온라인 매체를 이용하는 영화 콘텐츠 소비자가 지속적으로 증가할 경우 영화관람객에게 선택 가능한 콘텐츠의 다양화 등 영화 상영업의 양적성장에 기여하는 선순환과 저작권 침해규모도 점차 감소하는 순기능도 예상됩니다. 다만, IPTV, OTT를 포함한 VOD와 홈 엔터테인먼트의 성장은 극장 관람 수요를 대체하여 영화관 시장의 수요를 감소시키는 위협으로 작용할 수 있으며 모바일을 포함한 온라인 매체는 영화 관람장소의 선택의 폭을 확장시켜 당사의 영업실적 불확실성 확대에 영향을 줄 가능성이 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 바. 저작권 침해규모 확대에 따른 수익 감소 위험 영화는 다른 콘텐츠에 비해 불법복제물에 의한 피해가 큰 편입니다. 2020년말 기준 영화 불법복제물 이용률이 온라인 44.3%, 오프라인 5.3%, 통합 41.0%로 다른 콘텐츠(방송 통합 26.9%, 출판 통합 24.4%)에 비해 불법복제물 이용률이 가장 높습니다. 저작권에 대한 인식 부족 및 디지털 기술의 발달 등으로 온ㆍ오프라인 불법 복제물이 꾸준히 유통되고 있으며, 이러한 불법 복제물의 유통이 근절되지 않을 경우 합법저작물 시장 침해로 콘텐츠 제작 및 배급시장의 성장에 영향을 미칠 수 있으며, 당사의 성장성 및 수익성에도 영향을 미칠 수 있습니다. 투자자 여러분께서는 이 점 유의하시어 투자에 임하시기 바랍니다. |

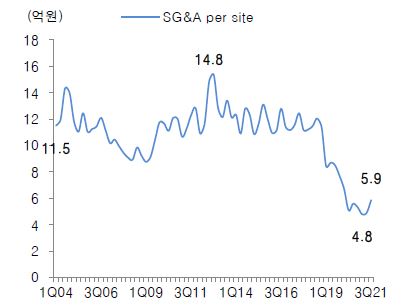

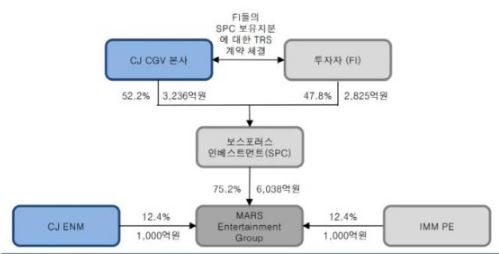

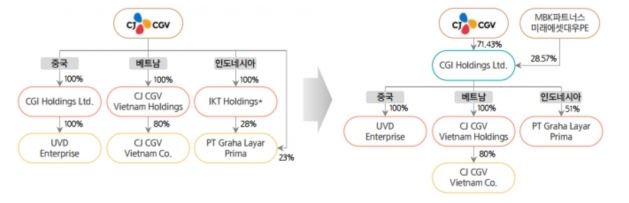

| 회사위험 | 가. 수익성에 관한 사항(1) - COVID 19 확산과 관련된 영향 관람객이 찾아올 수 있는 일정 규모의 시설을 갖추고 영화상영 및 부대 서비스를 제공하는 당사의 사업 특성상, 인건비, 임차료, 건물관리비, 용역수수료, 감가상각비 등 영화관 운영에 소요되는 고정비가 전체 비용에서 차지하는 비중이 높은 수준이며, 이를 상회하는 매출 규모의 창출이 당사의 수익 창출에 주요 관건 중 하나입니다. COVID-19의 확산으로 다중이용시설인 영화관 방문 기피 추세 그리고 주요 개봉 예정작의 개봉 연기로 당사를 비롯한 국내 멀티플렉스 업체들에게 전례없는 매출액 감소의 원인되어 당사의 수익성에 부정적인 영향을 미치고 있습니다. 영화진흥위원회가 발표한 2021년 3분기 누적기준 국내 영화관람 관객수는 4,032만명으로 전년 동기 대비 19.1% 감소하였으며, 당사의 2021년 3분기 별도 누적기준 매출액은 2,157억원으로 전년 2,626억원 대비 17.9% 감소하였고, 2021년 3분기 별도 누적기준 영업손실은 1,362억원으로 적자가 지속되고 있습니다. 당사는 COVID-19 사태로 인한 전례없는 매출액 감소에 대응하기 위하여 상영회차 조정, 일부 상영관 휴업, 임차료 감면 협상, 경영진 급여 반납, 희망퇴직 실행 등 강력한 자구책을 통해 대응하고 있는 상황입니다. 이 같은 당사의 노력에도 불구하고, COVID-19의 확산 및 장기화는 당사의 영업환경을 둘러싼 불확실성을 증가시키고 있으며, 당사의 매출액이 회복되는 시점을 현재로서는 합리적으로 예측하기 어려운 상황입니다. 투자자들께서는 이 점 유의하시기 바랍니다. 나. 수익성에 관한 사항 (2) - 일반적인 사항 당사는 2020년 관객 수 기준 51.2%의 국내 시장점유율을 기록하며 영화 상영 업계 1위의 지위를 유지하고 있습니다. 연결기준 당사의 매출액은 천만관객 이상 대작 흥행 및 해외 신규사이트 확장으로 2018년 1조 7,694억원에서 2019년 1조 9,423억원으로 증가하며 상승하는 추세에 있었으나, 2020년 매출액은 COVID-19로 인해 전년 대비 70.0% 감소한 5,834억원을 기록하였으며, 영업손익은 2020년 연결기준으로 영업손실 3,887억원을 기록하며 전년 영업이익 1,220억원에서 적자전환하였습니다. 2021년 3분기까지 연장된 사회적 거리두기와 이에 따른 주요 기대작 개봉 지연에도 불구하고 국내 평균 티켓가격 인상 및 IMAX·4DX·프리미엄관 등 프리미엄관 선전으로 2021년 3분기 누적기준 매출액은 전년 동기 대비 12.8% 증가한 4,962억원을 기록하였습니다. 2021년에는 인건비, 임차료 등 고정비 절감을 추진함에 따라 2021년 3분기말 누적기준 영업손실은 전년 동기 2,990억원 보다 1,014억원 감소한 1,976억원을 기록하여 영업적자 폭이 감소하였습니다. 당사는 추가 사이트 출점, 관객수 증가 및 평균영화티켓가격(ATP) 조정 등을 통해 규모의 경제를 실현하고 적정 수준의 영업마진을 유지한 데 힘입어 이익창출력을 유지해 왔으나, 국내 사이트 확장에 따른 고정비 증가, 해외 사업 확장 과정의 투자부담 등이 수익성에 부담요인으로 작용하고 있습니다. 투자자 여러분께서는 투자의사결정 시 이 점 종합적으로 고려하시기 바랍니다. 다. 종속기업 및 관계기업(공동기업) 관련 위험 당사는 2021년 3분기말 기준 씨제이포디플렉스(주) 등 총 66개의 종속회사를 보유하고 있으며, 관계기업 및 공동기업으로 14개의 회사 및 조합에 출자하였습니다. 당사는 국내 영화상영시장이 성숙기 단계에 진입함에 따라 추가적인 성장동력 확보를 위하여 종속회사, 관계기업(공동기업)을 통해 중국과 동남아시아를 중심으로 해외사업 확장을 꾸준히 추진하고 있으며, 해외사업 관련매출액은 2020년의 경우 약 2,448억원을 기록하여 연결기준 매출액의 42.0%를 차지하고 있습니다. 2021년 3분기의 경우 중국 지역에서의 국내 대비 빠른 영업 회복에 따라 해외사업 관련 매출액이 2,648억원으로 연결기준 매출액(4,962억원)의 53.4%의 비중을 보이고 있습니다. 향후 해외 상영 시장의 성장세가 둔화되거나, 코로나 바이러스의 확산과 같은 대외변수로 해외 종속기업, 관계기업 및 공동기업의 영업실적이 저하되면 당사의 연결 재무성과의 감소 요인으로 작용하므로 투자자께서는 투자의사결정 시 이 점 유의하시기 바랍니다. 라. 파생상품 손실 관련 위험 당사는 2016년 당사가 약 3,149억원, 메리츠종금증권이 약 2,900억원을 부담하여 보스포러스인베스트먼트 주식회사를 설립하였으며, 이를 통해 터키 1위 극장사업자 마르스(MARS)엔터테인먼트의 지분을 인수하였고, 메리츠종금증권이 보유하는 보스포러스인베스트먼트 지분 47.8%를 기초자산으로 하는 총수익스왑을 메리츠종금증권과 체결한 바 있습니다. 하지만 터키의 대내외적 경기악화로 펀더멘털이 훼손되고, 인수 시점인 2016년 이후 리라화 가치가 가파르게 하락함에 따라 기초자산의 공정가치 하락에 따라 파생상품평가손실을 2017년에서 2020년까지 지속적으로 인식하여 총 누적 3,532억원의 파생상품평가손실을 인식하였습니다. 신고서 제출일 전일 기준, 메리츠종금증권에 지급해야 할 원금과 보장수익에 대하여 최종 정산 완료된 상태로 본 TRS 파생상품 계약은 해지되었습니다. 당사는 2019년 11월 중국 사업의 지주회사인 CGI홀딩스 아래에 베트남과 인도네시아 법인을 통합한 후 통합법인의 지분 28.57%를 신주(전환우선주) 발행 방식으로 ASIA CINEMA GROUP LTD(MBK파트너스와 미래에셋대우PE 컨소시엄)에 매각하였는데 해당 주주간 약정에는 특정 요건을 충족할 경우 비자발적 보유물량 매각 시 차액을 보전하는 조건이 포함되어 있습니다. 2021년 3분기말 당사는 COVID-19로 인해 CGI 홀딩스의 지분가치가 하락함에 따라 CGI 지분매각 관련 파생상품 평가부채는 총 1,275억원이 누적되어 있습니다. 이처럼 파생계약의 체결에 따라 향후 파생상품평가손실 및 파생상품거래손실이 발생할 경우 당사의 수익성에 악영향을 끼칠 수 있사오니 투자자분들께서는 이 점 유의하시기 바랍니다. 마. 재무안정성 관련 위험 당사의 연결기준 차입금의존도는 2019년에 리스자산을 사용권자산으로 인식하면서 자산총계가 크게 늘어나 2018년말 41.1%에서 2019년말 18.2%로 감소하였고, 2020년에는 COVID-19로 인한 영업환경 악화에 따라 차입금을 조달하여 2020년말 25.1%로 증가하였습니다. 당사의 연결기준 부채비율은 2018년말 306.0%에서 2019년말 652.6%, 2020년말 1,412.7%, 2021년 3분기말 1,332.3%로 급격하게 증가하였습니다. 상영관의 대부분이 장기리스계약에 기반해 운용되는데, 2019년말에는 리스 회계기준 변경으로 리스부채 2조 2,333억원을 인식하면서 부채비율이 상승하였으며, 2020년말 및 2021년 3분기말에는 COVID-19에 의한 영업손실과 파생상품평가손실 등으로 인한 결손금으로 인해 자본총계가 2019년말 6,011억원에서 2020년말 2,879억원, 2021년 3분기말 2,642억원으로 감소하여 부채비율이 급등하였습니다. 당사는 재무안정성을 위해 금번 채권형 신종자본증권 발행을 통해 조달 자금 중 800억을 채무상환자금으로 사용할 계획입니다. 또한 차입금을 적정한 수준으로 유지하고 자본확충과 재무부담 경감을 위해 꾸준히 노력하고 있습니다. 다만, COVID-19의 확산이 지속되거나, 해외 시설투자 등의 확대 등으로 추가적인 자금소요가 발생할 경우 차입을 통해 조달할 가능성을 배제할 수 없습니다. 투자자께서는 이에 유의하시어 투자에 임하시기 바랍니다. 바. 지배구조 및 그룹 관련 위험 증권신고서 제출일 현재 당사의 최대주주는 씨제이(주)입니다. 당사는 독점규제 및 공정거래에 관한 법률상 CJ 기업집단에 소속되어 있으며 지주회사인 CJ주식회사의 자회사에 해당합니다. CJ그룹은 식품, 생명공학, 엔터테인먼트, 유통 등의 사업을 영위하고 있으며, 당사는 그룹 내 계열사간 협업을 통한 시너지 창출 및 브랜드 활용 등으로 직간접적인 효용을 창출하고 있습니다. CJ그룹이 차지하는 지위를 감안할 때 향후 그룹의 지원 가능성에 기반하여 당사의 경쟁지위가 견고히 유지될 것으로 예상되나, CJ그룹 전체의 경영성과나 평판이 악화될 경우 직간접적으로 영향을 받아 당사 전반에 부정적인 영향을 줄 수 있습니다. 투자자께서는 이러한 점을 충분히 인지하시기 바랍니다. 사. 주요종속회사의 재무 및 경영활동에 따른 위험 당사의 주요종속회사인 CGI홀딩스(CGI Holdings Ltd.)는 2019년 11월에 IKT홀딩스(PT GRAHA LAYAR PRIMA TBK 지분 약 28% 소유)를 합병하였고, 한국 CGV가 보유한 CJ CGV Vietnam Holdings CO., LTD. 지분 100%, PT GRAHA LAYAR PRIMA TBK 지분 23%를 중국 사업의 지주회사인 CGI홀딩스(존속법인)로 통합한 후 제3자배정 유상증자를 통해 신주(전환우선주)를 발행하였습니다. 이를 통해 외부 투자자들에게 총 28.57%에 해당하는 주식의 대가로 약 3,336억원에 해당하는 자본을 유치한 바 있습니다. 한편, CGI홀딩스는 자본금을 기존 약 5,650억원에서 약 4,846억원으로 줄이는 무상감자를 진행하였는데, 이는 자본금을 자본잉여금으로 전입하여 결손금을 보전하고 재무구조를 개선할 목적으로 이루어졌으며 감자 기준일은 2020년 12월 07일입니다. 투자자들께서는 향후 경영실적악화에 따른 재무적투자자들의 자금 회수시 종속회사의 재무구조 및 기업가치에 악영향을 끼칠 수 있는 점 유의하시기 바랍니다. 아. 씨제이올리브네트웍스(주) 합병 관련 위험 당사는 2021년 10월 15일 씨제이올리브네트웍스(주)에서 인적분할된 광고사업부문을 흡수합병할 것을 공시하였습니다. 합병의 형태는 소규모합병으로, 당사는 씨제이올리브네트웍스(주) 광고사업부문을 흡수합병하여 이원화되어있던 광고 사업부문의 통합운영을 통해 비용 절감, 시장 내 영향력 강화 및 시너지 효과를 기대하고 있습니다. 그러나 광고시장은 현재 구조적인 성숙기에 진입하여 성장률이 다소 둔화되는 추세를 보이고 있으며 특히 2020년 씨제이올리브네트웍스(주) 광고사업부문은 COVID-19 확산에 따른 광고시장 위축 등으로 영업적자 261억원을 기록하였습니다. 2021년 상반기에는 33억의 영업흑자를 기록하였지만 향후 COVID-19로 인한 매출 타격이 장기화되어 기대한만큼의 수익성을 보이지 못할 경우 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시어 투자에 임하시기 바랍니다. 자. 우발채무 등 관련 위험 증권신고서 제출일 전일(2021년 11월 25일) 연결기준 당사가 피고로 계류중인 소송사건은 236건으로 소송가액은 67,012백만원이며 증권신고서 제출일 전일 현재 계류중인 소송사건에 대해서는 소송 결과를 합리적으로 예측할 수 없습니다. 당사는 증권신고서 제출일 전일 연결기준 원화환산 총 377,305백만원 가량의 지급보증을 제공하고 있습니다. 예상치 못한 우발채무 발생은 당사의 재무안정성에 악영향을 끼칠 수 있으니 투자자분들께서는 이 점 유의하시기 바랍니다. |

| 기타 투자위험 |

가. 환금성 제한 관련 위험(채권) 다. 증권신고서 정정에 따른 발행일자 변경 위험 |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 33 | (단위 : 원, 주) |

| 채무증권 명칭 | 신종자본증권 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

160,000,000,000 | 모집(매출)총액 | 160,000,000,000 |

| 발행가액 | 160,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2051년 12월 08일 |

| 원리금 지급대행기관 |

(주)우리은행 본점 기업영업지원팀 |

(사채)관리회사 | 유진투자증권(주) |

| 신용등급 (신용평가기관) |

NICE신용평가(주) BBB+ / 한국신용평가(주) BBB+ | ||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 신한금융투자 | - | 3,000,000 | 30,000,000,000 | 인수수수료: 인수금액의 0.45% | 총액인수 |

| 대표 | 케이비증권 | - | 3,000,000 | 30,000,000,000 | 인수수수료: 인수금액의 0.45% | 총액인수 |

| 대표 | NH투자증권 | - | 3,000,000 | 30,000,000,000 | 인수수수료: 인수금액의 0.45% | 총액인수 |

| 대표 | 한국투자증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료: 인수금액의 0.45% | 총액인수 |

| 대표 | 삼성증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료: 인수금액의 0.45% | 총액인수 |

| 대표 | SK증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료: 인수금액의 0.45% | 총액인수 |

| 인수 | 아이비케이투자증권 | - | 1,000,000 | 10,000,000,000 | 인수수수료: 인수금액의 0.45% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 12월 08일 | 2021년 12월 08일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 80,000,000,000 |

| 채무상환자금 | 80,000,000,000 |

| 발행제비용 | 981,520,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2021년 11월 12일 신한금융투자(주), KB증권(주), NH투자증권(주), 한국투자증권(주), 삼성증권(주), 및 SK증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

||

| 주1) 본 사채는 2021년 12월 01일 09시부터 16시까지 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 수요예측시 공모희망금리는 연 5.00%~5.50%로 합니다. 주3) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측의 결과에 따라 전자등록총액 합계 금 이천억원(\200,000,000,000) 한도 범위 내에서 "발행회사"와 "공동대표주관회사"가 협의하여 변경될 수 있고, 이에 따라 인수인의 인수수량, 인수금액 및 발행총액은 변동될 수 있습니다. 주4) 수요예측 결과에 의해 확정된 총액(전자등록총액, 모집총액, 발행가액) 및 금리, 확정된 인수인의 인수수량 및 인수금액은 2021년 12월 02일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. 주5) 2019년 9월 16일 시행된 「주식·사채 등의 전자등록에 관한 법률」에 따라 본 사채의 '권면'은 존재하지 않으며, 전자등록총액을 한국예탁결제원에 전자등록합니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

가. 공모의 개요

| [회 차 : 제33회] | (단위:원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 채권형 신종자본증권 | |

| 구 분 | 무기명식 이권부 무보증 채권형 신종자본증권 | |

| 전 자 등 록 총 액 | 160,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | - | |

| 모집 또는 매출가액 | 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 160,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 따른 전자등록의 방법으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 연이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 은행의 영업일이 아닌 경우 그 다음영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 발행회사가 각 지급기일에 원금상환이나 이자지급을 이행하지 아니한 때(명확히 하면, 인수계약서에 따라 만기가 연장된 경우 및 이자지급이 연기된 경우는 이에 포함되지 아니함)에는 동 연체금액에 대해서 각 해당 기일의 다음날부터 실제 지급일까지의 경과기간에 대하여, 약정한 이자율에 3%를 가산한 이율을 적용하여 계산한 연체이자를 지급한다. |

| 이자지급 기한 |

2022년 03월 08일, 2022년 06월 08일, 2022년 09월 08일, 2022년 12월 08일, 2023년 03월 08일, 2023년 06월 08일, 2023년 09월 08일, 2023년 12월 08일, 2024년 03월 08일, 2024년 06월 08일, 2024년 09월 08일, 2024년 12월 08일, 2025년 03월 08일, 2025년 06월 08일, 2025년 09월 08일, 2025년 12월 08일, 2026년 03월 08일, 2026년 06월 08일, 2026년 09월 08일, 2026년 12월 08일, 2027년 03월 08일, 2027년 06월 08일, 2027년 09월 08일, 2027년 12월 08일, 2028년 03월 08일, 2028년 06월 08일, 2028년 09월 08일, 2028년 12월 08일, 2029년 03월 08일, 2029년 06월 08일, 2029년 09월 08일, 2029년 12월 08일, 2030년 03월 08일, 2030년 06월 08일, 2030년 09월 08일, 2030년 12월 08일, 2031년 03월 08일, 2031년 06월 08일, 2031년 09월 08일, 2031년 12월 08일, 2032년 03월 08일, 2032년 06월 08일, 2032년 09월 08일, 2032년 12월 08일, 2033년 03월 08일, 2033년 06월 08일, 2033년 09월 08일, 2033년 12월 08일, 2034년 03월 08일, 2034년 06월 08일, 2034년 09월 08일, 2034년 12월 08일, 2035년 03월 08일, 2035년 06월 08일, 2035년 09월 08일, 2035년 12월 08일, 2036년 03월 08일, 2036년 06월 08일, 2036년 09월 08일, 2036년 12월 08일 2037년 03월 08일, 2037년 06월 08일, 2037년 09월 08일, 2037년 12월 08일, 2038년 03월 08일, 2038년 06월 08일, 2038년 09월 08일, 2038년 12월 08일, 2039년 03월 08일, 2039년 06월 08일, 2039년 09월 08일, 2039년 12월 08일, 2040년 03월 08일, 2040년 06월 08일, 2040년 09월 08일, 2040년 12월 08일, 2041년 03월 08일, 2041년 06월 08일, 2041년 09월 08일, 2041년 12월 08일, 2042년 03월 08일, 2042년 06월 08일, 2042년 09월 08일, 2042년 12월 08일, 2043년 03월 08일, 2043년 06월 08일, 2043년 09월 08일, 2043년 12월 08일, 2044년 03월 08일, 2044년 06월 08일, 2044년 09월 08일, 2044년 12월 08일, 2045년 03월 08일, 2045년 06월 08일, 2045년 09월 08일, 2045년 12월 08일, 2046년 03월 08일, 2046년 06월 08일, 2046년 09월 08일, 2046년 12월 08일, 2047년 03월 08일, 2047년 06월 08일, 2047년 09월 08일, 2047년 12월 08일, 2048년 03월 08일, 2048년 06월 08일, 2048년 09월 08일, 2048년 12월 08일, 2049년 03월 08일, 2049년 06월 08일, 2049년 09월 08일, 2049년 12월 08일, 2050년 03월 08일, 2050년 06월 08일, 2050년 09월 08일, 2050년 12월 08일, 2051년 03월 08일, 2051년 06월 08일, 2051년 09월 08일, 2051년 12월 08일. |

|

| 신용평가 등급 | 평가회사명 | NICE신용평가(주) / 한국신용평가(주) |

| 평가일자 | 2021년 11월 18일 / 2021년 11월 17일 | |

| 평가결과등급 | BBB+ / BBB+ | |

| 대표주관회사 | 신한금융투자(주), KB증권(주), NH투자증권(주), 한국투자증권(주), 삼성증권(주), SK증권(주) | |

| 상환방법 및 기한 |

상 환 방 법 |

[만기상환] [중도상환] 나. 발행회사의 선택에 따른 본 사채의 중도상환(Call Option, 이하 그 행사권을 "중도상환권"): 발행회사는 발행회사의 선택에 의하여 본 사채의 전부에 대하여(일부에 대하여만 할 수는 없음) 발행일로부터 2년이 되는 날(2023년 12월 08일) 및 그 이후 본 조 제 10항의 각 이자지급기일(각각, "중도상환일")에 중도상환 할 수 있다(통지는 취소불능이며 발행회사가 관련 중도상환일에 본 사채의 원금 전액과 상환일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함)를 합한 금액을 상환하도록 한다). 다. 회계 원인에 의한 상환: 나목과는 별도로, 향후 한국국제회계기준(K-IFRS)의 변동 또는 법령, 제도, 유관기관 또는 회계법인의 지침 변경(이하 "회계기준 등의 변경")에 따른 사유로 본 사채의 전부 또는 일부가 회계상 자본으로 인정될 수 없다는 내용의 외부감사인의 의견서 또는 동 내용이 반영된 외부감사인의 외부감사(검토)보고서를 발행회사가 사채관리회사에게 제출한 경우 발행회사는 해당 사유 발생일 이후 도래하는 첫번째 이자지급기일에 본 사채 전부에 대하여(일부에 대하여만 할 수는 없음) 중도상환권을 행사할 수 있다. 단, 발행회사는 "회계기준 등의 변경" 시행일 이후에만 중도상환권을 행사할 수 있다. 라. "대주주변경사유"에 의한 상환: 나목 및 다목과는 별도로, 발행일 이후 "대주주변경사유"가 발생하는 경우, 발행회사는 본 사채의 전부에 대하여(일부에 대하여만 할 수는 없음), "대주주변경사유"가 발생한 이후 도래하는 첫번째 이자지급기일에 본 사채 전부에 대하여 중도상환권을 행사할 수 있다. 이 때 "대주주변경사유"란 씨제이 주식회사 및 그 계열회사(독점규제 및 공정거래에 관한 법률 소정의 계열회사를 의미한다)가 "발행회사"의 최대주주의 지위를 상실하는 상황을 의미한다. 마. 발행회사는 나목, 다목 또는 라목에 따라 중도상환권을 행사할 경우 별도의 할인이나 할증 없이 액면금액 전부를 지급함으로써 본 사채의 원금 전액을 상환하며, 본 조 제10항에서 정한 바에 따라 상환일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함) 전액을 지급한다. 어느 중도상환일이 영업일에 해당하지 않는 날인 경우에는, 직후 영업일에 상환하며, 그 같이 늦추어진 해당일수에 대하여는, 중도상환일 당시의 이자율(직전 이자지급기일로부터 중도상환일(당일 제외)까지 적용한 이자율)로 원금에 대해 단리 계산한 이자를 지급한다. 바. 발행회사는 나목, 다목, 또는 라목에 따라 중도상환권을 행사할 경우 그 의사를 중도상환권 행사일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 발행회사의 정관에서 정하는 방법으로 공고하여야 한다. |

| 상 환 기 한 | 2051년 12월 08일 | |

| 청 약 기 일 | 2021년 12월 08일 | |

| 납 입 기 일 | 2021년 12월 08일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 본점 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2021년 11월 12일 신한금융투자(주), KB증권(주), NH투자증권(주), 한국투자증권(주), 삼성증권(주), 및 SK증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음 ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채의 이자율은 "최초이자율조정일"(2023년 12월 08일과 씨제이 주식회사 및 그 계열회사(독점규제 및 공정거래에 관한 법률 소정의 계열회사를 의미한다)가 발행회사의 최대주주의 지위를 상실하는 상황에 따른 "대주주변경사유"가 발생한 날 중 먼저 도래하는 날), "2차재설정일"(2024년 12월 08일) 및 "재설정일"("2차재설정일"로부터 1째 되는 날과 그 이후 매 1년째 되는 날)에 조정됨 (2) "최초재설정일"(당일 포함)로부터 2024년 12월 08일("2차재설정일")(당일 제외)까지의 기간은 (x) "최초재설정일" 1영업일 전 "민간채권평가회사 4개사"(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 2년 만기 국고채권 개별민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에, (y) 본 계약 제4조에 따른 수요예측을 통하여 산정된 발행금리와 발행일 1영업일 전(2021년 12월 07일) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 2년 만기 국고채권 개별민평 수익률의 산술평균(소수점 넷째자리 이하 절사)의 차이(스프레드)와, (z) 연 2.00% ("Step-up 마진")를 합산한 고정금리로 한다. 또한, 2차재설정일(당일 포함)로부터 바로 다음 재설정일(이하에 정의함, 당일 제외)과 각 재설정일(당일 포함)로부터 그 다음 재설정일(당일 제외)까지의 기간은 직전 이자율에 0.5%("추가 마진")를 가산한 고정금리로 한다. "재설정일"이란 "2차재설정일"로부터 1째 되는 날과 그 이후 매 1년째 되는 날을 의미한다. (3) 명확히 하기 위하여 부연하면 본 사채는 (2)의 (x), (y), (z)에 따라 “최초재설정일”에 본 사채의 이자율이 조정된 이후, 추가 마진을 매년 가산하여 적용한다. (4)본 항에 따라 해당 이자율이 변경된 경우, “발행회사”는 변경일 이후 최초 도래하는 이자지급기일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고하여야 한다.

본 항 제1호에도 불구하고, 아래 각 목에 따라 "본 사채" 발행일 이후 "발행회사"는 그의 선택에 따라 이자(본 규정에 의하여 이자지급기일을 이미 연기한 이자를 포함한다)의 전부 또는 일부의 지급을 이후에 도래하는 특정 이자지급기일까지 연기할 수 있다. 가. 선택적 연기: "발행회사"는 그 재량으로, 이자지급기일에 예정된 이자 지급을 차회 이자지급기일까지 연기할 수 있다. 다만, 해당 이자지급기일 전 12개월의 기간 동안 "발행회사"가 "출자환급"을 한 경우에는 그러하지 아니하다. 이 때 "출자환급"이란 이익배당(금전배당, 주식배당), 상환주식(지분)(전환상환우선주식(지분)를 포함)의 상환, 자본의 감소, 이익소각, 자기주식(지분) 취득, 기타 "발행회사"가 자신의 주주에게 그 보유지분과 관련하여 금전 또는 기타 자산을 분여하는 행위 또는 이를 위한 주주총회 결의를 의미하되 상법상 규정된 반대주주의 주식매수청구권의 행사에 따라 "발행회사"가 발행회사의 주식을 매입한 경우는 제외한다(이하 같음). 나. 지급의무의 부존재: 위 가목에 따라 유효하게 이자(미지급이자 및 추가 이자 포함)의 지급을 연기하기로 선택한 경우, "발행회사"는 어느 이자지급기일에 해당 이자를 지급할 의무가 없으며, "발행회사"가 이자를 지급하지 아니한다고 하더라도 이는 본 사채에 관하여 발행회사의 채무불이행을 구성하지 않는다. 다. 누적적 연기: 본 항에 따라 지급이 연기된 이자는 "미지급이자"가 된다. "발행회사"는 그 전적인 재량으로 "미지급이자" 지급을 추가로 연기할 수 있다. "발행회사"는 본 항에 따라 이자와 미지급이자를 연기하는 횟수에 대해서는 어떠한 제한도 받지 않는다. 미지급이자 각 금액은 마치 본 사채의 원금을 구성하는 것과 같이 이자율에 따라 이자가 발생하며 미지급이자에 대한 이러한 이자금액(이하 "추가 이자")은 본 조에 정한 바에 따라 기한이 도래하며, 추가 이자는 "미지급이자"에 본 사채의 이자율을 3개월 복리로 적용하여 산정된다. 어느 이자지급기일까지 발생한 "추가 이자"는 그 이후 발생하는 추가 이자 산정 목적상 해당 이자지급기일까지 지급되지 않은 잔여 미지급이자에 가산하여 이를 미지급이자로 취급한다. 라. 이자 지급 연기에 따른 제약: 만일 이자지급기일에 동 일자에 예정된 모든 이자의 지급이 가목 내지 다목에 따른 연기를 이유로 완전히 이루어지지 않는 경우 "발행회사"는 모든 "미지급이자" 및 "추가 이자"를 완전히 지급하기 전에는 그리고 완전히 지급하지 않는 한 “출자환급”을 하여서는 아니된다. 마. "발행회사"는 가목 내지 다목에 따라 "본 사채"의 이자 지급을 연기할 경우 해당 이자지급기일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고하여야 한다. 바. 미지급이자 (관련 추가 이자 포함)의 완제: "발행회사"는, (x) 언제라도 원리금지급대행기관 및 한국예탁결제원에게 통지서에 기재된 지급기일로부터 5영업일 전까지 통지한 후 미지급이자 및 추가 이자(전부 또는 일부)를 지급할 수 있으며, (y) (a) 본 조 제9항에 따른 본 사채의 중도상환일 및 (b) 본 조 제20항에 따라 지급기일이 도래한 날 중 먼저 도래하는 날에는 반드시 "미지급이자" 및 "추가 이자"를 (일부가 아닌 전부) 상환하여야 한다. 사. 연기되었던 "미지급이자" 및 "추가 이자"의 지급이 재개되는 경우, 이에 대한 지급은 한국예탁결제원의 전산시스템을 통하지 않고, "발행회사"의 책임 하에 산정되어 개별 사채권자에게 지급된다. |

|

| 주1) 본 사채는 2021년 12월 01일 09시부터 16시까지 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 수요예측시 공모희망금리는 연 5.00%~5.50%로 합니다. 주3) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측의 결과에 따라 전자등록총액 합계 금 이천억원(\200,000,000,000) 한도 범위 내에서 "발행회사"와 "공동대표주관회사"가 협의하여 변경될 수 있고, 이에 따라 인수인의 인수수량, 인수금액 및 발행총액은 변동될 수 있습니다. 주4) 수요예측 결과에 의해 확정된 총액(전자등록총액, 모집총액, 발행가액) 및 금리, 확정된 인수인의 인수수량 및 인수금액은 2021년 12월 02일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. 주5) 2019년 9월 16일 시행된 「주식·사채 등의 전자등록에 관한 법률」에 따라 본 사채의 '권면'은 존재하지 않으며, 전자등록총액을 한국예탁결제원에 전자등록합니다. |

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, CFO, 재무팀장 등 - 공동대표주관회사: 각사 IB 업무 담당 본부 본부장 및 부서장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않습니다. |

나. 수요예측기준 절차 및 배정방법

| 구 분 | 세 부 내 용 |

|---|---|

| 공모희망금리 산정방법 | 발행회사와 공동대표주관회사는 씨제이씨지브이(주)의 제33회 신종자본증권의 발행에 있어 '일반회사 신종자본증권 발행사례 및 수요예측 참여 현황', '최근 1년간 동일등급 회사채 발행사례 및 수요예측 참여 현황', '민간채권평가회사 평가금리 및 스프레드 동향', '채권시장 동향'등을 종합적으로 고려하여 공모희망금리를 결정하였습니다. |

| 공모희망금리 | 수요예측시 공모희망 금리는 다음과 같이 결정하였습니다. [제33회] 수요예측시 공모희망금리는 연 5.00%~5.50%로 합니다. * 위의 공모희망금리는 발행사와 공동대표주관회사가 협의하여 결정한 희망금리에 불과하므로 시장 상황에 따라 변동이 발생할 수 있습니다. 공동대표주관회사가 제시하는 공모희망금리 밴드는 금리를 확정 또는 보장하는 것이 아니기 때문에 단순 참고 사항으로 활용해야 하며, 상기공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

| 수요예측 관련사항 | 본 사채의 수요예측은 "무보증사채 수요예측 모범규준"에 따르며, 수요예측은 "한국금융투자협회"의 "K-Bond" 프로그램" 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "공동대표주관회사"가 E-MAIL / FAX 등 수요예측 방법을 결정합니다. 수요예측기간은 2021년 12월 01일 09시부터 16시까지 입니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최소 신청수량: 10억원 ② 최대 신청수량: 본 사채 발행예정금액 ③ 수량단위: 10억원 ④ 가격단위: 0.01%p. |

| 배정 관련사항 |

본 사채의 배정은 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 공동대표주관회사의 내부지침에 따라 결정합니다. - 대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다.

|

| 금리 미제시분 및 공모희망 금리밴드 범위 외 신청분의 처리방안 | "무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 실시 이후 "유효수요"의 산정결과에 따라, 배정결과가 달라질 수 있습니다. |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

(주1)공모희망금리 산정근거

당사와 공동대표주관회사인 신한금융투자(주), KB증권(주), NH투자증권(주), 한국투자증권(주), 삼성증권(주), 및 SK증권(주)는 금번 발행예정인 제33회 채권형 신종자본증권의 공모희망금리를 절대금리 수익률을 기준으로 결정하기로 하였습니다. 이는 다음과 같은 점을 종합적으로 고려하였습니다.

첫째, 본 사채는 채권형 신종자본증권으로, 일반 선순위채권과는 달리 민간채권평가회사(이하 "민평사")들이 별도의 평가금리(혹은 신용 스프레드 금리)를 제시하지 않고 있습니다. 단지 기발행된 특정만기의 개별 채권형 신종자본증권에 대한 평가금리만 일별로 산정되고 있습니다. 만일 당사가 일반 선순위채권을 발행한다면 "무보증사채 수요예측 모범규준"에서 언급하는 '시가로 여겨지는 금리(민평금리)'를 기준금리로 활용하겠지만, 이와 달리 채권형 신종자본증권 발행 시에는 민평사들이 제시하는 '시가로 여겨지는 금리(민평금리)'가 없어 다른 기준금리를 선정해야하는 상황입니다.

| <무보증사채 수요예측 모범규준> 1. 공모 희망금리 및 발행예정금액 제시 마. 공모 희망금리의 추정 근거 - 금융투자회사는 투자자의 투자판단에 참고가 될 수 있도록 공모 희망금리를 추정한 구체적인 근거를 공개합니다. - 여기에서 구체적인 근거란 해당 기업의 2개 이상 민간 채권평가회사 평가금리, 동종업계 동일등급 회사채의 최근 발행금리 또는 유통금리 등을 말합니다. |

둘째, 본 사채는 채권형 신종자본증권으로 주요 권리 및 내용(상각 조건 등) 등이 상이하여 선순위채 민평금리를 직접 활용하기 어렵다고 판단됩니다.

셋째, 채권형 신종자본증권 대부분은 발행일로부터 최초 조기상환이 가능한 기간의 국고채 수익률을 기준금리로 선정한 바 있습니다. 그러나 본 신종자본증권은 발행회사의 선택에 따라 최초만기일에 상환되지 않는 때에 발행회사는 본 사채를 그 후 도래하는 매 30년간 기간의 말일에 상환할 수 있는 점을 보아 기존의 선순위채권과 비교함에 있어서 그 구조와 의미 측면의 큰 차이점을 보이고 있습니다. 이에 본 사채의 공모희망금리 밴드는 민간채권평가회사에서 제공하는 시가평가수익률 또는, 금융투자협회에서 제공하는 최종호가수익률을 기준금리로 하지 않고, 절대금리 수익률로 지정하였습니다

(주2) 공모희망금리 산정 보조자료

① 일반회사 공모 채권형 신종자본증권 발행 사례 검토

| 발행사 | 회차 | 예측일 | 발행일 | 만기 | 등급 | 만기 | 밴드 | 하단 | 상단 | 예정액 | 총참여 | 발행액 | 확정금리 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 풀무원 | 68 | 2020-10-22 | 2020-10-29 | 2050-10-29 | BBB+ | 30 | 절대 | 4.60% | 4.90% | 300 | 450 | 500 | 4.900 |

증권신고서 제출일 전일 기준 일반회사 공모 채권형 신종자본증권 발행사례는 총 1건으로, 2020년 10월 22일 풀무원이 발행한 신종자본증권입니다. 수요예측금리 밴드 하단은 4.60%, 밴드상단은 4.90%에 수요예측을 실시하였고 밴드상단인 4.90%에 발행금리가 결정되었습니다.

② 최근 2021년 동일 등급 회사채 발행 사례 검토

| [일반회사 공모 채권형 신종자본증권 발행내역] |

| [최근 1년 간 동일등급(BBB+) 무보증 공모회사채 발행내역] |

| 발행사 | 회차 | 예측일 | 발행일 | 등급 | 만기 | 밴드 | 하단 | 상단 | 결정sp | 예정액 | 총참여 | 발행액 | 확정금리 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 대한항공 | 93-1 | 2021-04-07 | 2021-04-15 | BBB+ | 1.5 | 개별 | -30 | 10 | -40 | 600 | 1330 | 650 | 2.317 |

| 대한항공 | 93-2 | 2021-04-07 | 2021-04-15 | BBB+ | 2 | 개별 | -30 | 10 | -42 | 800 | 3580 | 1600 | 2.867 |

| 대한항공 | 93-3 | 2021-04-07 | 2021-04-15 | BBB+ | 3 | 개별 | -40 | 0 | -40 | 600 | 1980 | 1250 | 3.498 |

| 한양 | 69 | 2021-06-10 | 2021-06-18 | BBB+ | 2 | 개별 | -100 | 0 | -130 | 300 | 1620 | 600 | 3.102 |

| 한라 | 129 | 2021-06-14 | 2021-06-21 | BBB+ | 2 | 등급 | -80 | 0 | -145 | 300 | 1500 | 600 | 3.081 |

| 현대로템 | 38-1 | 2021-06-21 | 2021-06-28 | BBB+ | 2 | 개별 | -40 | 0 | -157 | 300 | 1650 | 450 | 2.441 |

| 현대로템 | 38-2 | 2021-06-21 | 2021-06-28 | BBB+ | 3 | 개별 | -40 | 0 | -140 | 200 | 930 | 230 | 2.441 |

| 대한항공 | 95-1 | 2021-06-29 | 2021-07-07 | BBB+ | 1.5 | 개별 | -30 | 10 | -25 | 400 | 1450 | 700 | 2.392 |

| 대한항공 | 95-2 | 2021-06-29 | 2021-07-07 | BBB+ | 2 | 개별 | -30 | 10 | -8 | 900 | 2890 | 1360 | 3.136 |

| 대한항공 | 95-3 | 2021-06-29 | 2021-07-07 | BBB+ | 3 | 개별 | -40 | 0 | -12 | 700 | 1450 | 1440 | 3.672 |

| 현대삼호중공업 | 16-1 | 2021-07-01 | 2021-07-08 | BBB+ | 2 | 절대 | 2.80% | 3.50% | 2.80% | 300 | 1100 | 340 | 2.8 |

| 현대삼호중공업 | 16-2 | 2021-07-01 | 2021-07-08 | BBB+ | 3 | 절대 | 3.20% | 3.90% | 3.32% | 200 | 990 | 660 | 3.32 |

| 에코프로비엠 | 4-1 | 2021-07-12 | 2021-07-19 | BBB+ | 1 | 절대 | 2.40% | 3.40% | 1.90% | 300 | 770 | 320 | 1.9 |

| 에코프로비엠 | 4-2 | 2021-07-12 | 2021-07-19 | BBB+ | 2 | 절대 | 3.60% | 4.60% | 2.95% | 300 | 2160 | 500 | 2.95 |

| 한진 | 94-1 | 2021-07-13 | 2021-07-22 | BBB+ | 2 | 개별 | -30 | 10 | -75 | 200 | 920 | 200 | 2.726 |

| 한진 | 94-2 | 2021-07-13 | 2021-07-22 | BBB+ | 3 | 개별 | -40 | 0 | -49 | 400 | 820 | 700 | 3.736 |

| AJ네트웍스 | 47 | 2021-07-19 | 2021-07-27 | BBB+ | 1.5 | 개별 | -30 | 30 | 30 | 300 | 190 | 300 | 4.223 |

| 대한항공 | 96-1 | 2021-09-28 | 2021-10-07 | BBB+ | 2 | 개별 | -20 | 20 | 0 | 1400 | 1680 | 1460 | 3.431 |

| 대한항공 | 96-2 | 2021-09-28 | 2021-10-07 | BBB+ | 3 | 개별 | -15 | 15 | -10 | 600 | 1540 | 1240 | 3.902 |

| 한진 | 95-1 | 2021-10-27 | 2021-11-04 | BBB+ | 2 | 개별 | -10 | 30 | -10 | 200 | 330 | 200 | 3.552 |

| 한진 | 95-2 | 2021-10-27 | 2021-11-04 | BBB+ | 3 | 개별 | -10 | 10 | -51 | 200 | 910 | 200 | 3.974 |

2021년 발행된 BBB+ 등급의 무보증 회사채는 총 21건으로, 그 중 16건에서 개별민평금리가 기준으로, 1건에서 등급민평금리가 기준으로, 나머지 4건의 경우 절대금리로 공모희망금리밴드를 설정하였습니다. 개별민평금리를 기준금리로 사용한 대한항공, 한진, 현대로템, AJ네트웍스 등의 공모사채 수요예측 시, 공모희망금리밴드 상단은 개별민평 대비 +0bp ~ +30bp로 종목별로 차이를 보였습니다. 발행확정금리는 개별민평 대비 -157bp ~ +30bp로 결정되어 개별 종목의 개별민평금리 수준 등 변수에 따라 다양하게 결정되었습니다. 다만 채권형 신종자본증권의 만기영구성, 이자지급의 임의성 등의 자본적 성격을 감안 시 일반 선순위채권과 직접 비교는 어렵다고 판단됩니다.

③ 민간채권평가회사 평가금리 및 스프레드 동향

(1) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 제공하는 BBB+ 2년 만기 회사채 수익률의 산술평균(이하 '등급민평금리'라고 한다.)은 5.239%입니다.

| [기준일: 2021년 11월 25일] | (단위: %) |

| 항목 | 키스채권평가 | 한국자산평가 | 나이스피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| BBB+ 등급 2년 만기 회사채 수익률 | 5.247 | 5.237 | 5.233 | 5.241 | 5.239 |

| 자료: 본드웹 |

(2) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 증권신고서 제출 1영업일 전 2년 만기 국고채권 수익률의 산술평균(이하 "국고금리") 및 등급민평금리 간의 스프레드

| [기준일: 2021년 11월 25일] | (단위: %, %p.) |

| 만기 | 국고금리 | "BBB+" 등급민평의 국고대비 스프레드 |

|---|---|---|

| 2년 | 1.750 | 3.489 |

| 자료 : 본드웹 |

(3) 최근 3개월 간 BBB+ 등급 2년 만기 민평금리, 국고금리와 스프레드의 추이

| [ 2년 만기 국고채권 수익률 및 등급민평 스프레드 추이 ] | |

| (기준일 : 2021.08.26 ~ 2021.11.25 최근일자 순) | (단위 : %, %p.) |

| 기준일 | (A) 국고금리 | (B) BBB+ 등급민평금리 | (B-A) 국고대비 스프레드 |

|---|---|---|---|

| 2021-11-25 | 1.750 | 5.239 | 3.489 |

| 2021-11-24 | 1.803 | 5.286 | 3.483 |

| 2021-11-23 | 1.827 | 5.298 | 3.471 |

| 2021-11-22 | 1.822 | 5.295 | 3.473 |

| 2021-11-19 | 1.770 | 5.245 | 3.475 |

| 2021-11-18 | 1.759 | 5.230 | 3.471 |

| 2021-11-17 | 1.781 | 5.239 | 3.458 |

| 2021-11-16 | 1.774 | 5.228 | 3.454 |

| 2021-11-15 | 1.740 | 5.200 | 3.460 |

| 2021-11-12 | 1.761 | 5.202 | 3.441 |

| 2021-11-11 | 1.732 | 5.181 | 3.449 |

| 2021-11-10 | 1.718 | 5.163 | 3.445 |

| 2021-11-09 | 1.705 | 5.159 | 3.454 |

| 2021-11-08 | 1.733 | 5.195 | 3.462 |

| 2021-11-05 | 1.766 | 5.255 | 3.489 |

| 2021-11-04 | 1.798 | 5.302 | 3.504 |

| 2021-11-03 | 1.799 | 5.302 | 3.503 |

| 2021-11-02 | 1.783 | 5.274 | 3.491 |

| 2021-11-01 | 1.853 | 5.306 | 3.453 |

| 2021-10-29 | 1.836 | 5.289 | 3.453 |

| 2021-10-28 | 1.772 | 5.203 | 3.431 |

| 2021-10-27 | 1.792 | 5.192 | 3.400 |

| 2021-10-26 | 1.670 | 5.058 | 3.388 |

| 2021-10-25 | 1.661 | 5.049 | 3.388 |

| 2021-10-22 | 1.640 | 5.023 | 3.383 |

| 2021-10-21 | 1.598 | 4.992 | 3.394 |

| 2021-10-20 | 1.617 | 4.994 | 3.377 |

| 2021-10-19 | 1.634 | 5.014 | 3.380 |

| 2021-10-18 | 1.668 | 5.031 | 3.363 |

| 2021-10-15 | 1.609 | 4.972 | 3.363 |

| 2021-10-14 | 1.637 | 4.976 | 3.339 |

| 2021-10-13 | 1.650 | 4.968 | 3.318 |

| 2021-10-12 | 1.630 | 4.947 | 3.317 |

| 2021-10-08 | 1.529 | 4.867 | 3.338 |

| 2021-10-07 | 1.537 | 4.871 | 3.334 |

| 2021-10-06 | 1.550 | 4.893 | 3.343 |

| 2021-10-05 | 1.476 | 4.838 | 3.362 |

| 2021-10-01 | 1.478 | 4.824 | 3.346 |

| 2021-09-30 | 1.443 | 4.793 | 3.350 |

| 2021-09-29 | 1.444 | 4.788 | 3.344 |

| 2021-09-28 | 1.460 | 4.804 | 3.344 |

| 2021-09-27 | 1.408 | 4.754 | 3.346 |

| 2021-09-24 | 1.426 | 4.759 | 3.333 |

| 2021-09-23 | 1.427 | 4.753 | 3.326 |

| 2021-09-17 | 1.405 | 4.724 | 3.319 |

| 2021-09-16 | 1.385 | 4.701 | 3.316 |

| 2021-09-15 | 1.365 | 4.688 | 3.323 |

| 2021-09-14 | 1.403 | 4.730 | 3.327 |

| 2021-09-13 | 1.382 | 4.724 | 3.342 |

| 2021-09-10 | 1.350 | 4.684 | 3.334 |

| 2021-09-09 | 1.315 | 4.678 | 3.363 |

| 2021-09-08 | 1.297 | 4.637 | 3.340 |

| 2021-09-07 | 1.285 | 4.619 | 3.334 |

| 2021-09-06 | 1.275 | 4.614 | 3.339 |

| 2021-09-03 | 1.274 | 4.600 | 3.326 |

| 2021-09-02 | 1.267 | 4.599 | 3.332 |

| 2021-09-01 | 1.255 | 4.595 | 3.340 |

| 2021-08-31 | 1.246 | 4.586 | 3.340 |

| 2021-08-30 | 1.252 | 4.582 | 3.330 |

| 2021-08-27 | 1.262 | 4.594 | 3.332 |

| 2021-08-26 | 1.257 | 4.583 | 3.326 |

| 자료: 본드웹 |

④ 채권시장 동향

2020년 들어 경기에 대한 불확실성이 상존하는 가운데, 2월부터 COVID-19 발병에 따른 전염병 확산에 대한 우려로 글로벌 안전자산 선호가 심화되면서 국내외 시장금리의 하락세가 지속되었습니다. FOMC는 3월 정례회의에 앞서 긴급회의를 열어 기준금리를 1.00~1.25%로 0.5%p. 인하하였으며, 이후 15일 1.0%p.를 추가로 인하하며 0~0.25%로 기준금리가 떨어졌습니다. 이와 같은 미국의 기준금리 인하는, 연준이 1994년 통화정책을 공개한 이후 유례가 없는 파격적인 결정이었던 만큼 글로벌 경기 악화의 심각성을 보여주었습니다. 미국의 기준금리 인하에 따라 한국은행은 4월 9일 예정된 금통위에 앞서 3월 16일 임시 금통위를 열어 0.5%p를 전격 인하하며 기준금리가 0.75%로 떨어졌으며, 5월 28일 기준금리를 0.75%에서 0.50%로 0.25%p. 추가 인하하며 사상 처음 0%대로 진입했습니다.

시중금리의 경우 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 FOMC의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다. 하지만 파월 연준 총재는 2021년 1월 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, 코로나19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 이러한 시장 기대에 부합하듯 2021년 3월 16일과 17일 양일 진행된 FOMC에서 파월 연준 총재는 현재의 금리 및 자산매입 정책을 유지할 것을 시사하였습니다.

그러나 각국 중앙은행은 최근 몇 달 사이 예상보다 빠른 경제 회복 속도와 시장 기대를 상회하는 인플레이션으로 인해 조기 테이퍼링 및 금리 정상화 가능성을 언급하였습니다. 경기 측면에서 IMF와 OECD는 각각 올해 세계경제 성장률을 6.0%, 5.8%로 전망하였고, 6월 초 세계은행은 세계경제 성장률을 지난 1월 전망치(4.1%)보다 1.5%p 상향 조정한 5.6%로 전망하였습니다. 물가 측면에서 미국의 5월 소비자물가 상승률은 5.0%로 2008년 8월 이후 가장 높은 수준을 기록하였습니다. 한국은행은 2021년 5월, 올해 물가 상승률 전망치를 1.3%에서 1.8% 수준으로 상향하였습니다. 이처럼 경기 회복세가 강화되고 중기적 인플레이션이 전망되자, 중앙은행은 매파적 통화 기조로 전환하는 모습이 관찰되고 있습니다.

FOMC는 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이주열 한국은행 총재는 6월, 물가 상승과 금융 불균형을 이유로 연내 2차례의 금리 인상이 가능함을 시사하였습니다. 중앙은행의 매파적 발언이 이어지자 단기 금리가 급등하고, 장단기 스프레드가 급격히 축소되는 등 채권시장 변동성은 확대되었습니다. 7월 FOMC는 기준금리(0~0.25%)와 자산매입규모를 월간 1,200억달러로 동결하였으며 2022년 중 테이퍼링이 종료된다고 하더라도 적어도 2022년 조기 금리인상은 없다고언급하였지만, 국내의 경우 2021년 6월부터 지속된 이주열 총재의 기준금리 인상 발언 이후 2021년 8월 금통위에서 기준금리 0.25% 인상(기준금리 0.75%)을 결정하였습니다. 10월 금통위에서는 기준금리를 0.75%로 동결하였으나, 11월 금통위에서 인상 가능성이 상존하고 있어 향후 금리변동에 대한 모니터링이 필요할 것으로 판단됩니다.

한편, 인도발 델타 변이 바이러스와 영국발 알파 변이 바이러스 등 변이 바이러스의 확산은 바이러스의 종식을 지연시키고, 경기 회복 속도를 늦출 수 있는 위험 요인입니다. 변이 바이러스의 전파 상황에 따라 경기 회복 지연, 유가 등 원자재 가격 급등락, 신흥국 금융시장 변동성 확대 등으로 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 특히 향후 기준금리 조정 가능성과 코로나19의 재확산에 대한 우려로 인한 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별 회사의 신용도 및 재무안정성을 바탕으로 최근 재무 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 보입니다.

⑤ 최종 공모희망금리 결정

금번 발행예정인 제33회 채권형 신종자본증권의 공모희망금리를 결정하기 위하여 발행회사와 공동대표주관회사는 ①일반회사 신종자본증권 발행사례, ②BBB+등급 발행사례, ③민간채권평가회사 평가금리 및 스프레드 동향, ④채권시장 동향을 참고하였으며, 최종 공모희망금리는 아래와 같이 최종결정하였습니다.

| [최종 공모희망금리밴드] |

| 구 분 | 내 용 |

|---|---|

| 제33회 | 수요예측시 공모희망금리는 5.00% ~ 5.50%로 한다. |

당사와 공동대표주관회사인 신한금융투자(주), KB증권(주), NH투자증권(주), 한국투자증권(주), 삼성증권(주), 및 SK증권(주)는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 유효수요와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 「무보증사채 수요예측 모범규준」 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측결과를 반영한 정정 신고서는 2021년 12월 02일에 공시할 예정입니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

1. "공동대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다.

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정한다.

3. 수요예측기간은 2021년 12월 01일 09시부터 16시까지로 한다.

4. "본 사채"의 수요예측 공모희망 금리

수요예측 시 공모희망 금리밴드는 연 [5.00]% ~ [5.50%]로 한다.

5. "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 결정한다.

6. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁 받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 최소한의 자료만을 제공한다.

8. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 한다.

9. 불성실 수요예측 참여자의 관리: "공동대표주관회사"는 불성실 수요예측 참여행위 예방을 위한 사전 고지를 통해 실수요 기재를 유도하며, 불성실 수요예측 참여행위가 발생한 경우 관련사항을 지체없이 "한국금융투자협회"에 제출한다.

10. "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재 시 착오방지 등을 위한 대책을 마련하여야 한다.

11. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

12. "공동대표주관회사"는 집합투자업자의 경우 수요예측 참여시 펀드재산과 고유재산을 구분하여 접수하여야 한다.

13. "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 된다.

14. "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 되며, 금융감독원의 명령에 따라 "본 사채"의 발행일정이 변경될 경우 별도의 수요예측을 재실시 하지 않고 최초의 수요예측 결과를 따른다.

15. "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 발행일로부터 3년 이상 보관하여야 한다.

나. 공모금리 결정 및 배정

1. "공동대표주관회사"는 수요예측 참여자의 성향 및 가격평가능력 등을 감안하여 수요예측 참여자의 금리결정 가중치를 달리할 수 있다.

2. "공동대표주관회사"는 공모금리 결정시 과도하게 높거나 낮은 금리로 참여한 물량에 대하여는 이를 배제하거나 낮은 가중치를 부여하여야 한다.

3. "공동대표주관회사"는 대표주관계약 체결 시 기재된 수요예측 및 공모금리 결정 방법에 따라 공모금리가 결정되면 그 결과를 최대한 반영하여 발행하여야 한다.

4. 공모금리는 수요예측 결과를 감안하여 결정하게 되므로 수요예측 이전에 발행금리를 확약하는 일체의 행위를 하여서는 아니 된다.

5. "인수단"은 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액을 초과하는 경우 자기계산으로 인수 할 수 없다. 단, 과도하게 높거나 낮은 금리로 수요예측에 참여한 물량은 초과물량에 산입하지 아니할 수 있다.

6. 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액에 미달하여 "인수단"이 잔여물량을 자기계산으로 인수하는 경우 유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량) 중 가장 높은 금리 미만으로 인수할 수 없다.

7. "공동대표주관회사"는 수요예측 시 과도하게 낮은 금리에 참여한 자를 합리적 사유 없이 우대 배정하여서는 아니 된다.

8. "공동대표주관회사"는 금리를 제시하지 않은 수요예측 참여자에 대하여 낮은 가중치를 부여하여 배정하여야 한다.

9. "공동대표주관회사"는 수요예측 참여자의 성향 및 투자행태 등을 감안하여 공모채권 배정에 있어 가중치를 달리할 수 있다.

10. "공동대표주관회사"는 수요예측 참여여부, 참여시기, 참여금액, 참여자의 성향 및 투자행태 등을 감안하여 공모채권 배정에 있어 가중치를 달리할 수 있으며, 수요예측에 참여한 자에 대하여는 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정하여야 한다.

다. 불성실 수요예측 참여자의 관리

1. "공동대표주관회사"는 수요예측 참여자를 대상으로 아래의 불성실 수요예측 참여행위가 발생한 경우 향후 무보증사채 발행 시 일정기간 수요예측 참여가 제한되며 공모채권을 배정받을 수 없다는 사실을 충분히 고지하여 실제 배정 받은 물량을 신청하도록 하여야 한다.

(1) 수요예측에 참여하여 공모채권을 배정받은 후 청약을 하지 아니하거나 청약 후 사채청약대금을 납입하지 아니한 경우

(2) 수요예측 참여시 관련정보를 허위로 작성·제출하는 경우

(3) "인수단"과의 이면 합의 등을 통해 사전에 약정된 금리로 수요예측에 참여하는 경우

(4) 그 밖에 인수질서를 문란케 한 행위로서 제1호 내지 제3호에 준하는 경우

2. "공동대표주관회사"는 상기 불성실 수요예측 참여행위가 발생한 경우 관련사항을 지체없이 한국금융투자협회에 제출하여야 한다.

라. 청약

1. 청약공고기간 : 2021년 12월 08일

2. 청약기간 : 2021년 12월 08일

3. 청약방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기입하고 기명날인하여 청약취급처에서 청약한다.

(2) 청약제한 : 청약자는 1인 1건에 한하여 청약을 할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 한다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 "투자설명서"의 교부가 면제되는 자 제외)는 "투자설명서"를 교부 받아야 한다.

가. 교부장소 : "인수단"의 본점

나. 교부방법 : "본 사채"의 "투자설명서"는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

다. 교부일시 : 2021년 12월 08일

라. 기타사항

1) "본 사채" 청약에 참여하고자 하는 투자자는 청약 전 "투자설명서"를 교부 받은 후 교부확인서에 서명하여야 하며, "투자설명서"를 교부 받지 않고 청약에 참여하고자 할 경우, "투자설명서" 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하여야 한다.

2) "투자설명서" 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

(4) 청약단위: 최저청약금액은 일십억원으로 하며, 일십억원 이상은 일십억원 단위로 한다. 또한, 청약자 1인당 "본 사채"에 청약하는 청약총액은 "본 사채"의 전자등록총액을 초과하지 못한다.

(5) 청약증거금: 청약증거금은 사채발행가액의 100%에 해당하는 금액으로 한다. "본 사채"의 청약증거금은 2021년 12월 08일에 "본 사채"의 납입금으로 대체 충당하고, 청약증거금에 대하여는 무이자로 한다.

(6) 청약취급처 : "인수단"의 본점

(7) 동 조 제3항에 따라 청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부한다.

마. 배정방법

(1) 수요예측에 참여한 투자자(이하 "수요예측 참여자"라 한다.)가 수요예측 결과에 따라 배정된 금액(이하 "수요예측 우선배정분"이라 한다.)을 청약하는 경우에는 "수요예측 우선배정분"을 한도로 하여, 그 청약금액의 100%를 배정한다. 단, 각 "수요예측 참여자"의 청약금액이 "수요예측 우선배정분"보다 클 경우에는 그 초과분("수요예측 추가배정분" 이라 하며, "수요예측 우선배정분"과 "수요예측 추가배정분"을 총칭하여 "수요예측 배정분"이라 한다)에 대해서 "수요예측 참여자"에게 우선적으로 배정하기로 하되, 그 세부적인 사항은 각 "수요예측 참여자"의 성향, 수요예측 참여금액 및 투자형태 등을 감안하여 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(2) "수요예측 참여자"의 "수요예측 배정분"이 발행금액 총액에 미달하는 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 "수요예측 배정분"을 공제한 잔액을 제5조 제2항의 청약기간까지 청약 접수한 기관투자자, 전문투자자 및 일반투자자에게 배정할 수 있다.

(3) 제2호에 따라 기관투자자, 전문투자자 및 일반투자자에게 배정하는 경우에는 아래 각 목의 방법으로 배정한다.

가. 기관투자자 및 전문투자자 : 청약금액에 비례하여 안분배정을 원칙으로 하되 청약자의 특성 등을 고려하여 "공동대표주관회사"가 내부 규정 및 기타 합리적인 판단에 따라 배정받는자, 배정비율 및 배정단위 등을 결정할 수 있으며 필요 시 "인수단"과 협의하여 결정할 수 있다.

나. 일반투자자 : 가목의 배정 후 잔액이 발생한 경우에 한하여, 그 잔액에 대하여 청약금액에 비례하여 십억단위로 안분 배정한다.

(4) 제1호 내지 제3호의 배정에도 불구하고 미달 금액이 발생하는 경우, 그 미달된 금액은 인수단이 협의하여 인수한다.

(5) "인수단"은 제4호에 따른 각 "인수단"별 인수금액을 "본 사채"의 납입일 당일에 "본 사채"의 납입처에 납입한다.

(6) "본 사채"의 "인수단"은 "공동대표주관회사"에게 납입일 당일 "본 사채"를 수요예측결과 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행한다.

바. 청약단위

최저청약금액은 일십억원으로 하며, 일십억원 이상은 일십억원 단위로 한다. 또한, 청약자 1인당 "본 사채"에 청약하는 청약총액은 "본 사채"의 전자등록총액을 초과하지 못한다.

사. 청약기간

2021년 12월 08일 09시부터 12시까지

아. 청약취급장소

"공동대표주관회사"의 본점. 단, "공동대표주관회사"와 "인수단"이 협의한 경우에 한하여 "인수단"에서 같은 방법으로 청약할 수 있다.

자. 상장신청예정일

상장신청예정일: 2021년 12월 03일

상장예정일: 2021년 12월 08일

차. 사채권교부예정일

전자등록기관인 한국예탁결제원에 사채의 권리내용을 전자등록하고 사채권은 발행하지 않음.

카. 사채권 교부장소

사채권을 발행하지 않으므로 주식ㆍ사채 등의 전자등록에 관한 법률에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함.

타. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 주식ㆍ사채 등의 전자등록에 관한 법률에 의거 전자등록기관인 한국예탁결제원의 등록부에 사채의 권리내용을 등록하고 사채권은 발행하지 아니한다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약금에 대하여는 무이자로 한다.

(3) 본 사채권의 원리금지급은 씨제이씨지브이(주)이 전적으로 책임을 진다.

(4) 원금상환의무나 이자지급의무를 이행하지 않을 경우, 해당 원금상환일 또는 이자지급일의 다음날부터 실제 지급일까지의 경과기간에 대하여 인수계약서 제3조 8항에 따라 약정한 이자율에 3%를 가산한 이율(“연체이자율”)을 적용하여 계산한 연체이자를 지급한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차 : 33] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | 신한금융투자(주) | 00138321 | 서울특별시 영등포구 여의대로 70 | 30,000,000,000 | 인수금액의 0.45% | 총액인수 |

| 대표 | KB증권(주) | 00164876 | 서울시 영등포구 여의나루로 50 | 30,000,000,000 | 인수금액의 0.45% | 총액인수 |

| 대표 | NH투자증권(주) | 00120182 | 서울시 영등포구 여의대로 108 | 30,000,000,000 | 인수금액의 0.45% | 총액인수 |

| 대표 | 한국투자증권(주) | 00160144 | 서울시 영등포구 의사당대로 88 | 20,000,000,000 | 인수금액의 0.45% | 총액인수 |

| 대표 | 삼성증권(주) | 00104865 | 서울특별시 서초구 서초대로74길 11 | 20,000,000,000 | 인수금액의 0.45% | 총액인수 |

| 대표 | SK증권(주) | 00131850 | 서울특별시 영등포구 국제금융로8길 31 | 20,000,000,000 | 인수금액의 0.45% | 총액인수 |

| 인수 | 아이비케이투자증권(주) | 00684918 | 서울시 영등포구 국제금융로 6길 11 | 10,000,000,000 | 인수금액의 0.45% | 총액인수 |

| 주1) 상기 표의 인수수수료 외 대표주관회사에게는 대표주관수수료(발행총액의 0.5%)가 지급됩니다. 주2) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측의 결과에 따라 전자등록총액 합계 금 이천억원(\200,000,000,000) 한도 범위 내에서 "발행회사"와 "공동대표주관회사"가 협의하여 변경될 수 있고, 이에 따라 인수인의 인수수량, 인수금액 및 발행총액은 변동될 수 있습니다. |

나. 사채의 관리

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 유진투자증권(주) | 00131054 | 서울특별시 영등포구 국제금융로 24 | 160,000,000,000 | - | 수수료 7,000,000원 (정액) |

| 주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 위탁금액이 조정될 수 있습니다. |

다. 특약사항

인수계약서 상의 특약사항은 다음과 같습니다.

|

제19 조(특약사항)

2. “발행회사”의 영업의 일부 또는 전부의 변경 또는 정지 3. “발행회사”의 영업목적의 변경 4. 화재, 천재지변 등 재해로 “발행회사”에게 막대한 손해가 발생한 때 5. “발행회사”가 다른 회사를 인수 또는 합병하거나 “발행회사”가 다른 회사에 인수 또는 합병될 때, “발행회사”를 분할하고자 할 때 6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 |

만기상환

"본 사채"의 원금은 2051년 12월 08일을 원금상환기일로 하여 일시 상환하며, 그 상환기일이 영업일이 아닌 경우 그 다음 영업일을 상환기일로 하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 다만, "발행회사"는 "발행회사"의 선택에 따라 만기일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에 서면으로 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고함으로써 동일한 발행조건으로 "본 사채"의 만기일을 30년씩 계속하여 연장할 수 있다.

중도상환

가. 사채권자는 어떠한 경우에도 "발행회사"에 대하여 "본 사채"의 중도상환을 요구할 수 없다.

나. "발행회사"의 선택에 따른 "본 사채"의 중도상환(Call Option, 이하 그 행사권을 "중도상환권"): "발행회사"는 "발행회사"의 선택에 의하여 "본 사채"의 전부에 대하여(일부에 대하여만 할 수는 없음) 발행일로부터 2년이 되는 날(2023년 12월 08일) 및 그 이후 본 조 제 10항의 각 이자지급기일(각각, "중도상환일")에 중도상환 할 수 있다(통지는 취소불능이며 "발행회사"가 관련 중도상환일에 "본 사채"의 원금 전액과 상환일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함)를 합한 금액을 상환하도록 한다).

다. 회계 원인에 의한 상환: 나목과는 별도로, 향후 한국국제회계기준(K-IFRS)의 변동 또는 법령, 제도, 유관기관 또는 회계법인의 지침 변경(이하 "회계기준 등의 변경")에 따른 사유로 본 사채의 전부 또는 일부가 회계상 자본으로 인정될 수 없다는 내용의 외부감사인의 의견서 또는 동 내용이 반영된 외부감사인의 외부감사(검토)보고서를 "발행회사"가 사채관리회사에게 제출한 경우 "발행회사"는 해당 사유 발생일 이후 도래하는 첫번째 이자지급기일에 본 사채 전부에 대하여(일부에 대하여만 할 수는 없음) 중도상환권을 행사할 수 있다. 단, "발행회사"는 "회계기준 등의 변경" 시행일 이후에만 중도상환권을 행사할 수 있다.

라. "대주주변경사유"에 의한 상환: 나목 및 다목과는 별도로, 발행일 이후 "대주주변경사유"가 발생하는 경우, "발행회사"는 본 사채의 전부에 대하여(일부에 대하여만 할 수는 없음), "대주주변경사유"가 발생한 이후 도래하는 첫번째 이자지급기일에 본 사채 전부에 대하여 중도상환권을 행사할 수 있다. 이 때 "대주주변경사유"란 씨제이 주식회사 및 그 계열회사(독점규제 및 공정거래에 관한 법률 소정의 계열회사를 의미한다)가 "발행회사"의 최대주주의 지위를 상실하는 상황을 의미한다.

마. "발행회사"는 나목, 다목 또는 라목에 따라 중도상환권을 행사할 경우 별도의 할인이나 할증 없이 액면금액 전부를 지급함으로써 "본 사채"의 원금 전액을 상환하며, 본 조 제10항에서 정한 바에 따라 상환일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함) 전액을 지급한다. 어느 중도상환일이 영업일에 해당하지 않는 날인 경우에는, 직후 영업일에 상환하며, 그 같이 늦추어진 해당일수에 대하여는, 중도상환일 당시의 이자율(직전 이자지급기일로부터 중도상환일(당일 제외)까지 적용한 이자율)로 원금에 대해 단리 계산한 이자를 지급한다.

바. "발행회사"는 나목, 다목, 또는 라목에 따라 중도상환권을 행사할 경우 그 의사를 중도상환권 행사일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고하여야 한다.

이자지급방법과 기한

(1) 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 본조 제8항의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 다만, 이자지급기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하고 이자지급기일 이후의 이자는 계산하지 아니한다.

2022년 03월 08일, 2022년 06월 08일, 2022년 09월 08일, 2022년 12월 08일,

2023년 03월 08일, 2023년 06월 08일, 2023년 09월 08일, 2023년 12월 08일,

2024년 03월 08일, 2024년 06월 08일, 2024년 09월 08일, 2024년 12월 08일,

2025년 03월 08일, 2025년 06월 08일, 2025년 09월 08일, 2025년 12월 08일,

2026년 03월 08일, 2026년 06월 08일, 2026년 09월 08일, 2026년 12월 08일,

2027년 03월 08일, 2027년 06월 08일, 2027년 09월 08일, 2027년 12월 08일,

2028년 03월 08일, 2028년 06월 08일, 2028년 09월 08일, 2028년 12월 08일,

2029년 03월 08일, 2029년 06월 08일, 2029년 09월 08일, 2029년 12월 08일,

2030년 03월 08일, 2030년 06월 08일, 2030년 09월 08일, 2030년 12월 08일,

2031년 03월 08일, 2031년 06월 08일, 2031년 09월 08일, 2031년 12월 08일,

2032년 03월 08일, 2032년 06월 08일, 2032년 09월 08일, 2032년 12월 08일,

2033년 03월 08일, 2033년 06월 08일, 2033년 09월 08일, 2033년 12월 08일,

2034년 03월 08일, 2034년 06월 08일, 2034년 09월 08일, 2034년 12월 08일,

2035년 03월 08일, 2035년 06월 08일, 2035년 09월 08일, 2035년 12월 08일,

2036년 03월 08일, 2036년 06월 08일, 2036년 09월 08일, 2036년 12월 08일

2037년 03월 08일, 2037년 06월 08일, 2037년 09월 08일, 2037년 12월 08일,

2038년 03월 08일, 2038년 06월 08일, 2038년 09월 08일, 2038년 12월 08일,

2039년 03월 08일, 2039년 06월 08일, 2039년 09월 08일, 2039년 12월 08일,

2040년 03월 08일, 2040년 06월 08일, 2040년 09월 08일, 2040년 12월 08일,

2041년 03월 08일, 2041년 06월 08일, 2041년 09월 08일, 2041년 12월 08일,

2042년 03월 08일, 2042년 06월 08일, 2042년 09월 08일, 2042년 12월 08일,

2043년 03월 08일, 2043년 06월 08일, 2043년 09월 08일, 2043년 12월 08일,

2044년 03월 08일, 2044년 06월 08일, 2044년 09월 08일, 2044년 12월 08일,

2045년 03월 08일, 2045년 06월 08일, 2045년 09월 08일, 2045년 12월 08일,

2046년 03월 08일, 2046년 06월 08일, 2046년 09월 08일, 2046년 12월 08일,

2047년 03월 08일, 2047년 06월 08일, 2047년 09월 08일, 2047년 12월 08일,

2048년 03월 08일, 2048년 06월 08일, 2048년 09월 08일, 2048년 12월 08일,

2049년 03월 08일, 2049년 06월 08일, 2049년 09월 08일, 2049년 12월 08일,

2050년 03월 08일, 2050년 06월 08일, 2050년 09월 08일, 2050년 12월 08일,

2051년 03월 08일, 2051년 06월 08일, 2051년 09월 08일, 2051년 12월 08일.

(2) 이자지급의 연기

본 항 제1호에도 불구하고, 아래 각 목에 따라 "본 사채" 발행일 이후 "발행회사"는 그의 선택에 따라 이자(본 규정에 의하여 이자지급기일을 이미 연기한 이자를 포함한다)의 전부 또는 일부의 지급을 이후에 도래하는 특정 이자지급기일까지 연기할 수 있다.

가. 선택적 연기: “발행회사”는 그 재량으로, 이자지급기일에 예정된 이자 지급을 차회 이자지급기일까지 연기할 수 있다. 다만, 해당 이자지급기일 전 12개월의 기간 동안 “발행회사”가 “출자환급”을 한 경우에는 그러하지 아니하다. 이 때 “출자환급”이란 이익배당(금전배당, 주식배당), 상환주식(지분)(전환상환우선주식(지분)를 포함)의 상환, 자본의 감소, 이익소각, 자기주식(지분) 취득, 기타 “발행회사”가 자신의 주주에게 그 보유지분과 관련하여 금전 또는 기타 자산을 분여하는 행위 또는 이를 위한 주주총회 결의를 의미하되 상법상 규정된 반대주주의 주식매수청구권의 행사에 따라 “발행회사”가 발행회사의 주식을 매입한 경우는 제외한다(이하 같음).

나. 지급의무의 부존재: 위 가목에 따라 유효하게 이자(미지급이자 및 추가 이자 포함)의 지급을 연기하기로 선택한 경우, “발행회사”는 어느 이자지급기일에 해당 이자를 지급할 의무가 없으며, “발행회사”가 이자를 지급하지 아니한다고 하더라도 이는 본 사채에 관하여 발행회사의 채무불이행을 구성하지 않는다.

다. 누적적 연기: 본 항에 따라 지급이 연기된 이자는 “미지급이자”가 된다. “발행회사”는 그 전적인 재량으로 “미지급이자” 지급을 추가로 연기할 수 있다. “발행회사”는 본 항에 따라 이자와 미지급이자를 연기하는 횟수에 대해서는 어떠한 제한도 받지 않는다. 미지급이자 각 금액은 마치 본 사채의 원금을 구성하는 것과 같이 이자율에 따라 이자가 발생하며 미지급이자에 대한 이러한 이자금액(이하 “추가 이자”)은 본 조에 정한 바에 따라 기한이 도래하며, 추가 이자는 “미지급이자”에 본 사채의 이자율을 3개월 복리로 적용하여 산정된다. 어느 이자지급기일까지 발생한 “추가 이자”는 그 이후 발생하는 추가 이자 산정 목적상 해당 이자지급기일까지 지급되지 않은 잔여 미지급이자에 가산하여 이를 미지급이자로 취급한다.

라. 이자 지급 연기에 따른 제약: 만일 이자지급기일에 동 일자에 예정된 모든 이자의 지급이 가목 내지 다목에 따른 연기를 이유로 완전히 이루어지지 않는 경우 “발행회사”는 모든 “미지급이자” 및 “추가 이자”를 완전히 지급하기 전에는 그리고 완전히 지급하지 않는 한 “출자환급”을 하여서는 아니된다.

마. "발행회사"는 가목 내지 다목에 따라 "본 사채"의 이자 지급을 연기할 경우 해당 이자지급기일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고하여야 한다.

바. 미지급이자 (관련 추가 이자 포함)의 완제: “발행회사”는, (x) 언제라도 원리금지급대행기관 및 한국예탁결제원에게 통지서에 기재된 지급기일로부터 5영업일 전까지 통지한 후 미지급이자 및 추가 이자(전부 또는 일부)를 지급할 수 있으며, (y) (a) 본 조 제9항에 따른 본 사채의 중도상환일 및 (b) 본 조 제20항에 따라 지급기일이 도래한 날 중 먼저 도래하는 날에는 반드시 “미지급이자” 및 “추가 이자”를 (일부가 아닌 전부) 상환하여야 한다.

사. 연기되었던 “미지급이자” 및 “추가 이자”의 지급이 재개되는 경우, 이에 대한 지급은 한국예탁결제원의 전산시스템을 통하지 않고, “발행회사”의 책임 하에 산정되어 개별 사채권자에게 지급된다.

기한의 이익 상실에 관한 사항

(1) 기한 도래한 경우의 미지급: 하기 각 호들에도 불구하고, 사채권자들이 “청산절차”를 제기할 권리는 지급의무의 기한이 도래하게 된 경우에 한하여 인정된다. 어떤 이자도 “발행회사”가 본 조 제10항에 따라 지급을 연기하기로 한 경우에는 그 지급기한이 도래하지 않는다.

(2) 청산절차 개시 등에 따른 기한이익상실: 만일 (i) “발행회사”의 정관에서 정한 청산사유가 발생한 경우, (ii) “발행회사”에 대한 법원의 청산절차 개시 명령이 내려졌거나 청산절차 개시를 위한 유효한 주주총회 결의가 이루어지는 경우 또는 (iii) “발행회사”가 지급기한이 도래한 지 10일 이상이 경과한 후에도 본 사채에 대하여 지급을 하지 못할 경우(명확히 하기 위하여, 본 조 제10항에 따라 지급을 연기하기로 한 경우는 제외한다) 또는, (iv) 기타 법령에 근거한 “발행회사”의 청산절차가 개시되는 경우, (x) 발행회사는 본 사채상 채무를 불이행한 것으로 간주되며, (y) 해당일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함)와 함께 “발행회사”의 원금 지급 의무는 청산절차 개시시 기한이 도래하고, (z) 적용 법률 및 규정의 관련 요건을 충족할 것을 전제로, 사채권자들은 “발행회사”에 대한 청산절차를 제기할 수 있으며, 그리고/또는 “발행회사”의 청산절차에서 지급의무를 입증할 수 있고, 그리고/또는 “발행회사”의 청산시 지급청구를 할 수 있다.

(3) 기한이익상실시 연체이자: 본 항에 따라 기한의 이익이 상실된 경우, “발행회사”는 기한의 이익이 상실된 날의 다음 날로부터 실제 상환일까지의 경과 기간에 대하여 본 조 제12항에서 정한 연체이자율을 적용한다.

(4) 집행: “본 사채”의 사채권자들은 “발행회사”에 대한 별도의 통지 없이 본 사채 상 “발행회사”에 대한 구속력이 있는 제반 조건(단, 원금이나 프리미엄 또는 이자(미지급이자 및 추가 이자 포함)의 지급을 포함하나 이에 국한되지 않은, “본 사채”에 따라서, 또는 “본 사채”로부터 발생하는 “발행회사”의 일체의 지급 의무(위 지급 의무의 불이행에 따른 손해배상의무 포함)는 제외됨)을 집행하기 위하여 자신들이 적절하다고 여기는 절차를 발행회사에 대하여 제기할 수 있다. 단, 어떠한 경우에도 이러한 절차의 제기를 이유로 발행회사는 지급되었어야 하는 일자 보다 더 이른 일자에 현금이나 기타로 이러한 금액(들)을 지급할 의무를 지지 않는다.

(5)사채권자들의 구제수단의 범위: 사채권자들은 본 항에 명시된 구제수단을 제외하고는, “발행회사”에 대하여 “본 사채”와 관련한 지급의무 위반에 관하여 어떠한 구제수단도 행사할 수 없다.

II. 증권의 주요 권리내용

1. 사채의 명칭, 주요 권리내용, 발행과 관련한 약정 및 조건

가. 일반적 사항

| (단위 : 원, %) |

| 사채의 명칭 | 발행가액 | 이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제33회 무보증 이권부 채권형 신종자본증권 | 160,000,000,000 | - | 2051.12.08 | - |

| 주1) 본 사채는 2021년 12월 01일 09시부터 16시까지 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 수요예측시 공모희망금리는 연 5.00%~5.50%로 합니다. 주3) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측의 결과에 따라 전자등록총액 합계 금 이천억원(\200,000,000,000) 한도 범위 내에서 "발행회사"와 "공동대표주관회사"가 협의하여 변경될 수 있고, 이에 따라 인수인의 인수수량, 인수금액 및 발행총액은 변동될 수 있습니다. 주4) 수요예측 결과에 의해 확정된 총액(전자등록총액, 모집총액, 발행가액) 및 금리, 확정된 인수인의 인수수량 및 인수금액은 2021년 12월 02일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. 주5) 2019년 9월 16일 시행된 「주식·사채 등의 전자등록에 관한 법률」에 따라 본 사채의 '권면'은 존재하지 않으며, 전자등록총액을 한국예탁결제원에 전자등록합니다. |

나. 사채의 이자율조정

본 사채의 이자율은 "최초이자율조정일"(2023년 12월 08일과 씨제이 주식회사 및 그 계열회사(독점규제 및 공정거래에 관한 법률 소정의 계열회사를 의미한다)가 "발행회사"의 최대주주의 지위를 상실하는 상황에 따른 "대주주변경사유"가 발생한 날 중 먼저 도래하는 날), "2차재설정일"(2024년 12월 08일) 및 "재설정일"("2차재설정일"로부터 1째 되는 날과 그 이후 매 1년째 되는 날)에 조정됩니다.

|

※ 본 사채 인수계약서 내 사채의 이율 (2) 명확히 하기 위하여 부연하면 (1)에 따라 “최초재설정일”이 본 조 제10항 1호에 따른 이자지급기일이 아닌 날에 발생하는 경우 “최초재설정일” 직전 이자지급기일(당일 포함)부터 “최초재설정일”(당일 불포함)까지 기간에 대해서는 (1)에 따른 기존 이자율이, “최초재설정일”(당일 포함)부터 다음 이자지급기일(당일 불포함)까지의 기간에 대해서는 (3)에 따른 이자율이 각각 적용된다. 이 때의 이자는, 본 조 제10항 1호에도 불구하고, 1년을 365일로 하여 각 기간 동안 실제 경과된 일수를 기초로 일할 계산한 금액으로 하되 소수 첫째 자리 이하의 금액은 절사한다. (3) “최초재설정일”(당일 포함)로부터 2024년 12월 08일(“2차재설정일”)(당일 불포함)까지의 기간에 대해서는 (x) “최초재설정일” 1영업일 전 "민간채권평가회사 4개사" (한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 2년 만기 국고채권 개별민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에, (y) 본 항 제(1)호에서 정한 “가산금리”와, (z) 연 2.00%p (“Step-up 마진”)를 합산한 고정금리를 이자율로 적용한다. (4) 이자율은 2차재설정일부터 매년 재산정하며, 특정 금리재설정일에 재산정된 이자율은 해당 금리재설정일(당일 포함)부터 다음 금리재설정일(당일 불포함)까지의 기간동안 1년씩 적용된다. 2차재설정일(당일 포함)로부터 바로 다음 “재설정일”(당일 불포함, 이하에 정의함)과 각 재설정일(당일 포함)로부터 그 다음 재설정일(당일 불포함)까지의 기간에 각 적용되는 이자율은 직전 기간 이자율에 0.5%p(“추가 마진”)를 가산한 고정금리로 한다. “재설정일”이란 “2차재설정일”로부터 매 1년째 되는 날을 의미한다. (5) 명확히 하기 위하여 부연하면 본 사채의 이자율은 (3)의 (x), (y), (z)에 따라 “최초재설정일”에 본 사채의 이자율이 조정된 이후, “추가 마진”을 매년 가산하여 적용한다. (6)본 항에 따라 해당 이자율이 변경된 경우, “발행회사”는 변경일 이후 최초 도래하는 이자지급기일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고하여야 한다. |

다. 사채의 이자지급 연기

본 사채는 이자지급이 연기될 수 있으며, 해당 내용은 아래와 같습니다.

|

※ 본 사채 인수계약서 내 이자지급의 연기 제3조("본 사채"의 발행조건) 제10항 본 항 제1호에도 불구하고, 아래 각 목에 따라 "본 사채" 발행일 이후 "발행회사"는 그의 선택에 따라 이자(본 규정에 의하여 이자지급기일을 이미 연기한 이자를 포함한다)의 전부 또는 일부의 지급을 이후에 도래하는 특정 이자지급기일까지 연기할 수 있다. 가. 선택적 연기: "발행회사"는 그 재량으로, 이자지급기일에 예정된 이자 지급을 차회 이자지급기일까지 연기할 수 있다. 다만, 해당 이자지급기일 전 12개월의 기간 동안 "발행회사"가 "출자환급"을 한 경우에는 그러하지 아니하다. 이 때 "출자환급"이란 이익배당(금전배당, 주식배당), 상환주식(지분)(전환상환우선주식(지분)를 포함)의 상환, 자본의 감소, 이익소각, 자기주식(지분) 취득, 기타 "발행회사"가 자신의 주주에게 그 보유지분과 관련하여 금전 또는 기타 자산을 분여하는 행위 또는 이를 위한 주주총회 결의를 의미하되 상법상 규정된 반대주주의 주식매수청구권의 행사에 따라 "발행회사"가 발행회사의 주식을 매입한 경우는 제외한다(이하 같음). 나. 지급의무의 부존재: 위 가목에 따라 유효하게 이자(미지급이자 및 추가 이자 포함)의 지급을 연기하기로 선택한 경우, "발행회사"는 어느 이자지급기일에 해당 이자를 지급할 의무가 없으며, "발행회사"가 이자를 지급하지 아니한다고 하더라도 이는 본 사채에 관하여 발행회사의 채무불이행을 구성하지 않는다. 다. 누적적 연기: 본 항에 따라 지급이 연기된 이자는 "미지급이자"가 된다. "발행회사"는 그 전적인 재량으로 "미지급이자" 지급을 추가로 연기할 수 있다. "발행회사"는 본 항에 따라 이자와 미지급이자를 연기하는 횟수에 대해서는 어떠한 제한도 받지 않는다. 미지급이자 각 금액은 마치 본 사채의 원금을 구성하는 것과 같이 이자율에 따라 이자가 발생하며 미지급이자에 대한 이러한 이자금액(이하 "추가 이자")은 본 조에 정한 바에 따라 기한이 도래하며, 추가 이자는 "미지급이자"에 본 사채의 이자율을 3개월 복리로 적용하여 산정된다. 어느 이자지급기일까지 발생한 "추가 이자"는 그 이후 발생하는 추가 이자 산정 목적상 해당 이자지급기일까지 지급되지 않은 잔여 미지급이자에 가산하여 이를 미지급이자로 취급한다. 라. 이자 지급 연기에 따른 제약: 만일 이자지급기일에 동 일자에 예정된 모든 이자의 지급이 가목 내지 다목에 따른 연기를 이유로 완전히 이루어지지 않는 경우 "발행회사"는 모든 "미지급이자" 및 "추가 이자"를 완전히 지급하기 전에는 그리고 완전히 지급하지 않는 한 “출자환급”을 하여서는 아니된다. 마. "발행회사"는 가목 내지 다목에 따라 "본 사채"의 이자 지급을 연기할 경우 해당 이자지급기일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고하여야 한다. 바. 미지급이자 (관련 추가 이자 포함)의 완제: "발행회사"는, (x) 언제라도 원리금지급대행기관 및 한국예탁결제원에게 통지서에 기재된 지급기일로부터 5영업일 전까지 통지한 후 미지급이자 및 추가 이자(전부 또는 일부)를 지급할 수 있으며, (y) (a) 본 조 제9항에 따른 본 사채의 중도상환일 및 (b) 본 조 제20항에 따라 지급기일이 도래한 날 중 먼저 도래하는 날에는 반드시 "미지급이자" 및 "추가 이자"를 (일부가 아닌 전부) 상환하여야 한다. 사. 연기되었던 "미지급이자" 및 "추가 이자"의 지급이 재개되는 경우, 이에 대한 지급은 한국예탁결제원의 전산시스템을 통하지 않고, "발행회사"의 책임 하에 산정되어 개별 사채권자에게 지급된다. |

라. 사채의 만기상환 및 중도상환

1. 당사가 발행하는 제33회 무보증 무기명식 이권부 채권형 신종자본증권으로서, 만기의 연장이 회사의 선택에 따라 가능하고 Call-Option 조기상환권이 부여되어 있으며, 투자자께서는 제1부 모집 또는 매출에 관한사항_Ⅰ.모집 또는 매출에 관한 일반사항_5.인수 등에 관한 사항을 참고하시기 바랍니다.

|

※본 사채 인수계약서 내 만기상환 및 중도상환 제3조("본 사채"의 발행조건) 제9항 (2) 중도상환 가. 사채권자는 어떠한 경우에도 “발행회사”에 대하여 “본 사채”의 중도상환을 요구할 수 없다. 나. “발행회사”의 선택에 따른 “본 사채”의 중도상환(Call Option, 이하 그 행사권을 “중도상환권”): “발행회사”는 “발행회사”의 선택에 의하여 “본 사채”의 전부에 대하여(일부에 대하여만 할 수는 없음) 발행일로부터 2년이 되는 날(2023년 12월 08일) 및 그 이후 본 조 제 10항의 각 이자지급기일(각각, “중도상환일”)에 중도상환 할 수 있다(통지는 취소불능이며 “발행회사”가 관련 중도상환일에 “본 사채”의 원금 전액과 상환일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함)를 합한 금액을 상환하도록 한다). 다. 회계 원인에 의한 상환: 나목과는 별도로, 향후 한국국제회계기준(K-IFRS)의 변동 또는 법령, 제도, 유관기관 또는 회계법인의 지침 변경(이하 "회계기준 등의 변경")에 따른 사유로 본 사채의 전부 또는 일부가 회계상 자본으로 인정될 수 없다는 내용의 외부감사인의 의견서 또는 동 내용이 반영된 외부감사인의 외부감사(검토)보고서를 “발행회사”가 사채관리회사에게 제출한 경우 “발행회사”는 해당 사유 발생일 이후 도래하는 첫번째 이자지급기일에 본 사채 전부에 대하여(일부에 대하여만 할 수는 없음) 중도상환권을 행사할 수 있다. 단, “발행회사”는 "회계기준 등의 변경" 시행일 이후에만 중도상환권을 행사할 수 있다. 라. “대주주변경사유”에 의한 상환: 나목 및 다목과는 별도로, 발행일 이후 "대주주변경사유"가 발생하는 경우, “발행회사”는 "대주주변경사유"가 발생한 이후 도래하는 첫번째 이자지급기일에 본 사채 전부에 대하여(일부에 대하여만 할 수는 없음) 중도상환권을 행사할 수 있다. 이 때 “대주주변경사유”란 씨제이 주식회사 및 그 계열회사(독점규제 및 공정거래에 관한 법률 소정의 계열회사를 의미한다)가 “발행회사”의 최대주주의 지위를 상실하는 상황을 의미한다. 마. "발행회사"는 나목, 다목 또는 라목에 따라 중도상환권을 행사할 경우 별도의 할인이나 할증 없이 액면금액 전부를 지급함으로써 "본 사채"의 원금 전액을 상환하며, 본 조 제10항에서 정한 바에 따라 상환일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함) 전액을 지급한다. 어느 중도상환일이 영업일에 해당하지 않는 날인 경우에는, 직후 영업일에 상환하며, 그 같이 늦추어진 해당일수에 대하여는, 중도상환일 당시의 이자율(직전 이자지급기일(당일 포함)로부터 중도상환일(당일 제외)까지 적용한 이자율)로 원금에 대해 단리 계산한 이자를 지급한다. 바. "발행회사"는 나목, 다목, 또는 라목에 따라 중도상환권을 행사할 경우 그 의사를 중도상환권 행사일로부터 5영업일 전까지 원리금지급대행기관 및 한국예탁결제원에게 사전 통지함과 아울러 "발행회사"의 정관에서 정하는 방법으로 공고하여야 한다. |

2. 주식으로 전환될 수 있는 전환청구권도 부여되어 있지 않으며, 「주식ㆍ사채 등의 전자등록에 관한 법률」 제36조에 의거 한국예탁결제원에 전자등록하므로 사채권을 발행하지 아니합니다.

마. 특약 사항

"발행회사"는 "본 사채"의 발행일로부터 만기상환일 이전까지 아래의 사항이 발생하였을 경우에는 지체 없이 ""인수단"에게 통보하여야 한다. 단, 공시되어있는 경우 공시로 갈음한다.

|

1. “발행회사”의 발행어음 및 수표의 부도 또는 은행거래가 정지된 때 2. “발행회사”의 영업의 일부 또는 전부의 변경 또는 정지 3. “발행회사”의 영업목적의 변경 4. 화재, 천재지변 등 재해로 “발행회사”에게 막대한 손해가 발생한 때 5. “발행회사”가 다른 회사를 인수 또는 합병하거나 “발행회사”가 다른 회사에 인수 또는 합병될 때, “발행회사”를 분할하고자 할 때 6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 |

바. 기한의 이익 상실에 관한 사항("사채관리계약서 제1-2조 20항")

"갑"은 발행회사인 씨제이씨지브이(주)를 지칭하며, "을"은 사채관리회사인 유진투자증권(주)를 지칭합니다.

|

제1-2조(사채의 발행조건) 20. 기한의 이익 상실에 관한 사항 (1) 미지급과 지급기한의 도래: 본 항에서 정한 바에도 불구하고, 본 사채의 사채권자들이 “청산절차”를 제기할 권리는 지급의무의 기한이 도래하게 된 경우에 한하여 인정된다. “발행회사”가 본 조 제10항에 따라 이자 지급을 연기하기로 한 경우에는 그 지급기한이 도래하지 않는다. (2) 청산절차 개시 등에 따른 기한이익상실: 만일 (i) “발행회사”의 정관에서 정한 청산사유가 발생한 경우, (ii) “발행회사”에 대한 법원의 청산절차 개시 명령이 내려졌거나 청산절차 개시를 위한 유효한 주주총회 결의가 이루어지는 경우 또는 (iii) “발행회사”가 지급기한이 도래한 지 10일 이상이 경과한 후에도 본 사채에 대하여 지급을 하지 못할 경우(명확히 하기 위하여, 본 조 제10항에 따라 지급을 연기하기로 한 경우는 제외한다) 또는, (iv) 기타 법령에 근거한 “발행회사”의 청산절차가 개시되는 경우, (x) 발행회사는 본 사채상 채무를 불이행한 것으로 간주되며, (y) 해당일까지 발생하였으나 지급되지 아니한 이자(미지급이자 및 추가 이자 포함)와 함께 “발행회사”의 원금 지급 의무는 청산절차 개시시 기한이 도래하고, (z) 적용 법률 및 규정의 관련 요건을 충족할 것을 전제로, 사채권자들은 “발행회사”에 대한 청산절차를 제기할 수 있으며, 그리고/또는 “발행회사”의 청산절차에서 지급의무가 있음을 주장할 수 있고, 그리고/또는 “발행회사”의 청산시 지급청구를 할 수 있다. (3) 기한이익상실시 연체이자: 본 항에 따라 기한의 이익이 상실된 경우, “발행회사”는 기한의 이익이 상실된 날의 다음 날로부터 실제 상환일까지의 경과 기간에 대하여 본 조 제12항에서 정한 연체이자율을 적용한다. (4) 집행: “본 사채”의 사채권자들은 “발행회사”에 대한 별도의 통지 없이 본 사채 상 “발행회사”에 대한 구속력이 있는 제반 조건(단, 원금이나 프리미엄 또는 이자(미지급이자 및 추가 이자 포함)의 지급을 포함하나 이에 국한되지 않으며, “본 사채”에 따라서, 또는 “본 사채”로부터 발생하는 “발행회사”의 일체의 지급 의무(위 지급 의무의 불이행에 따른 손해배상의무 포함)는 제외됨)을 집행하기 위하여 자신들이 적절하다고 여기는 절차를 발행회사에 대하여 제기할 수 있다. 단, 어떠한 경우에도 이러한 절차의 제기를 이유로 발행회사는 지급되었어야 하는 일자 보다 더 이른 일자에 현금이나 기타로 이러한 금액(들)을 지급할 의무를 지지 않는다. (5)사채권자들의 구제수단의 범위: 사채권자들은 본 항에 명시된 구제수단을 제외하고는, “발행회사”에 대하여 “본 사채”와 관련한 지급의무 위반에 관하여 어떠한 구제수단도 행사할 수 없다. |

2. 사채관리계약에 관한 사항

당사가 본 사채의 발행과 관련하여 2021년 11월 25일 유진투자증권(주)와 맺은 사채관리계약과 관련하여 (i) “발행회사”의 정관에서 정한 청산사유가 발생한 경우, (ii) “발행회사”에 대한 법원의 청산절차 개시 명령이 내려졌거나 청산절차 개시를 위한 유효한 주주총회 결의가 이루어지는 경우 또는 (iii) “발행회사”가 지급기한이 도래한 지 10일 이상이 경과한 후에도 본 사채에 대하여 지급을 하지 못할 경우(명확히 하기 위하여, 본 조 제10항에 따라 지급을 연기하기로 한 경우는 제외한다) 또는, (iv) 기타 법령에 근거한“발행회사”의 청산절차가 개시되는 경우, 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다.

가. 사채관리회사의 사채관리 위탁조건

| [회차 : 33] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 유진투자증권(주) | 00131054 | 서울특별시 영등포구 국제금융로 24 | 160,000,000,000 | - | 수수료 7,000,000원 (정액) |

| 주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 위탁금액이 조정될 수 있습니다. |

나. 사채관리회사와 주관회사 또는 발행회사와의 거래 관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

(1) 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구분 | 내용 | 해당 여부 |

|---|---|---|

| 주주 관계 | 사채관리회사가 주관회사 또는 발행회사의 최대주주이거나 주요주주인지 여부 | 해당 없음 |

| 계열회사 관계 | 사채관리회사와 주관회사 또는 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원 겸임 관계 | 사채관리회사의 임원과 주관회사 또는 발행회사 임원 간 겸직 여부 | 해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 | 해당 없음 |

| 기타 이해관계 | 사채관리회사와 주관회사 또는 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 | 해당 없음 |

(2) 사채관리회사의 사채관리실적

| (단위 : 억원) |

| 구분 | 최근 3년간 실적 | |||

|---|---|---|---|---|

| 2019년 | 2020년 | 2021년 | 계 | |

| 계약체결 건수 |

1건 |

5건 |

11건 |

17건 |

| 계약체결 위탁금액 |

250억원 |

3,800억원 |

18,670억원 |

22,720억원 |

(3) 사채관리회사 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 유진투자증권(주) |

Coverage팀 |

02-368-6095 |

다. 사채관리회사의 권한

"갑"은 씨제이씨지브이(주)를 지칭하며, "을"은 유진투자증권(주)를 지칭합니다.

■ 사채관리회사의 권한 (『사채관리계약서』 제4-1조)

|

제4-1조(사채관리회사의 권한) 1. “을”은 다음 각 호의 행위를 할 수 있다. 단, 1) 사채권자집회의 결의가 있거나 2) 단독 또는 공동으로 “본 사채의 미상환잔액”의 3분의2 이상을 보유한 사채권자의 동의가 있는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “을”은 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “을”이 해당 행위를 하여야 하는 경우라 할지라도, “갑”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “을”이 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “을”은 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “을”은 상기 지시에 응하지 아니할 수 있다. ② 원금 및 이자의 지급청구권을 보전하기 위한 가압류ㆍ가처분 등의 신청 ③ 다른 채권자에 의하여 개시된 강제집행절차에서의 배당요구 및 배당이의 ④ 파산, 회생절차 개시의 신청 ⑤ 파산, 회생절차 개시의 신청에 관한 재판에 대한 즉시항고 ⑥ 파산, 회생절차에서의 채권의 신고, 채권확정의 소제기, 채권신고에 대한 이의, 회생계획안의 인가결정에 대한 이의 ⑦ “갑”이 다른 사채권자에 대하여 한 변제, 화해 기타의 행위가 현저하게 불공정한 때에는 그 행위의 취소를 청구하는 소제기 및 기타 채권자취소권의 행사 ⑧ 사채권자집회의 소집 및 사채권자집회 결의사항의 집행(사채권자집회결의로써 따로 집행자를 정한 경우는 제외) ⑨ 사채권자집회에서의 의견진술 ⑩ 기타 사채권자집회결의에 따라 위임된 사항 |

■ 사채관리회사의 조사권한 및 발행회사의 협력의무(『사채관리계약서』 제4-2조)

| 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) 1. “을”은 다음 각호의 사유가 있는 경우에는 “갑”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “갑”은 이에 성실히 협력하여야 한다 ① “갑”이 “본 계약”을 위반하였거나 위반하였다는 합리적 의심이 있는 경우 ② 기타 “본 사채”의 원리금지급에 관하여 중대한 영향을 미친다고 합리적으로 판단되는 사유가 발생하는 경우 2. 단독 또는 공동으로 “본사채의 미상환잔액”의 과반수이상을 보유한 사채권자가 제1항 각 호 소정의 사유를 소명하여”을”에게 서면으로 요구하는 경우”을”은 제1항의 조사를 하여야 한다. 다만, “을”이 “갑”의 잔존 자산이나 자산의 집행가능성 등을 고려하여 조사나 실사의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없거나 사채권자의 소명 내용이 합리적인 근거를 결하였음을 독립적인 회계 또는 법률자문 결과, 기타 객관적인 자료를 근거로 소명하는 경우 “을”은 사채권자집회에서의 결의 또는 해당 요청을 하는 사채권자에게, 해당 조치 수행에 필요한 비용의 선급이나 그 지급의 이행보증 기타 소요 비용 충당에 필요한 합리적 보장을 제공할 것을 요청할 수 있고 그 실현시까지 상기 지시에 응하지 아니할 수 있다. 3. 제2항에 따른 사채권자의 요구에도 불구하고 “을”이 조사를 하지 아니하는 경우에는 제2항의 규정 여하에 불구하고, 사채권자집회의 결의, 또는 단독 또는 공동으로 “본 사채의 미상환잔액”의3분의2 이상을 보유한 사채권자의 동의를 얻어 사채권자는 직접 또는 제3자를 지정하여 제1항의 조사를 할 수 있다. 4. 제1항 내지3항의 규정에 의한 “을”의 자료제공요구 등에 따른 합리적인 비용은 “갑”이 부담한다. 5. “갑”의 거절, 방해, 비협조 혹은 자료 미제공 등으로 인한 조사나 실사 미진행시”을”은 이에 대하여 책임을 부담하지 아니한다. 6. 본 조의 자료제공요구나 조사, 실사 등과 관련하여”갑”이 상기 제1항 각 호 소정의 사유에 해당하지 아니함을 증빙하거나 자료 등을 공개하지 아니할 법규적인 의무가 있음을 증빙할 수 있는 합리적인 근거 없이 자료제공, 조사 혹은 실사에 대한 협조를 거절하거나, 이를 방해한 경우 이는”갑”의 이 계약상의 의무위반을 구성한다. |

라. 사채관리회사의 의무 및 책임

"갑"은 씨제이씨지브이(주)를 지칭하며, "을"은 유진투자증권(주)를 지칭합니다.

■ 사채관리회사의 공고의무(『사채관리계약서』 제4-3조)

| 제4-3조(사채관리회사의 공고의무) 1. “갑”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “을”은 이를 알게 된 때로부터7일 이내에 그 뜻을 공고하여야 한다. 2. 본 계약 제1-2조 제9항(사채의 상환방법과 기한), 제1-2조 제10항(이자지급방법과 기한), 제1-2조 제20항(기한의 이익 상실에 관한 사항)의 사유가 발생한 경우에는“을”은 즉시 그 뜻을 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나“갑”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우“을”이 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. |

■ 사채관리회사의 의무 및 책임(『사채관리계약서』 제4-4조)

| 제4-4조(사채관리회사의 의무 및 책임) 1. “갑”이 “을”에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 “을”에게 과실이 있지 아니하다. 다만, “을”이 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, 본계약에 따라 “갑”이 “을”에게 제출한 보고서, 서류, 통지 기재 자체로서 “기한이익상실사유” 또는”기한이익상실 원인사유”의 발생이나 기타 “갑”의 본계약 위반이 명백한 경우에는, 실제로 “을”이 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터7일이 경과하면 이를 알고 있는 것으로 간주한다. 2. “을”은 선량한 관리자의 주의로써 “본 계약”상의 권한을 행사하고 의무를 이행하여야 한다. 3. “을”이 본 계약이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

마. 사채관리회사의 사임 등 변경에 관한 사항

■ 사채관리회사의 사임(『사채관리계약서』 제4-6조)

| 제4-6조(사채관리회사의 사임) 1. “을”은 “본 계약”의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터30일 이내에 사임하여야 한다. “을”이 사임하지 아니하는 경우에는 각 사채권자는 법원에 “을”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “을”의 사임은 효력을 갖지 못하고 “을”은 그 의무를 계속하여야 하며, 이와 관련하여 “을”은 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “을”의 부담으로 한다. 2. 사채관리회사가 존재하지 아니하게 된 때에는 “갑”과 사채권자집회의 일치로써 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. 3. “을”이 사임 또는 해임된 때로부터30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 “본 사채의 미상환잔액”의10분의1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. 4. “을”은 “갑”과 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. 5. “을”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 “본 계약”상 규정된 모든 권한과 의무를 가진다. |

바. 기타사항

(1) 사채관리회사인 유진투자증권(주)는 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 첨부된 사채관리계약서(구 사채모집위탁계약서)를 참고하시기 바랍니다.

(2) 본 사채에 대한 원리금 상환은 전적으로 발행사인 씨제이씨지브이(주)의 책임입니다. 투자자께서는 발행사의 리스크에 대하여 충분히 숙지하시고 투자하시기 바랍니다.

III. 투자위험요소

1. 사업위험

| 가. 산업 내 경쟁 심화 관련 위험 국내 영화관 산업은 현재 멀티플렉스 3사 중심의 과점시장을 형성하며 경쟁하고 있으며, 당사는 국내 입장권 매출액 기준 점유율 1위를 유지하고 있습니다. 하지만 대부분의 영화가 광역개봉(Wide Release) 방식으로 상영되기 때문에 멀티플렉스 업체별로 영화 콘텐츠 상에서의 차별화가 이루어지지 않고 있어, 이와 같은 콘텐츠 상의 미차별화가 동 산업의 경쟁을 심화시키고 영화 산업 전체의 수익성을 악화시킬 수 있는 가능성이 존재합니다. 투자자께서는 이 점 유의하시어 투자에 임하시기 바랍니다. |

국내에서는 당사가 1998년 CGV강변11을 개관하면서 멀티플렉스 상영관이 처음 등장하였고, 2000년 메가박스의 시장진입과 2003년 롯데시네마가 본격적으로 시장에 진입하여 현재와 같이 멀티플렉스 3사가 과점시장을 형성하며 경쟁하고 있습니다. 멀티플렉스 3사(당사, 메가박스, 롯데시네마)는 각각 전국적으로 많은 상영관을 보유하고 있으며, 그 규모가 급속히 증가하였습니다. 2020년말 기준 멀티플렉스 입장권 매출액 기준 당사의 시장점유율은 51.2%로 아래 표와 같으며, 대형 멀티플렉스 3사 간 경쟁에서 시장점유율을 높여가며며 1위를 유지하고 있습니다.

| [한국 영화상영시장 입장권 매출액 기준 시장 점유율] |

| (단위 : %) |

| 구분 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|

| CJ CGV | 51.2 | 49.5 | 49.3 |

| 롯데시네마 | 27.3 | 29.1 | 28.9 |

| 메가박스 | 18.6 | 18.6 | 18.7 |

| 소계 | 97.1 | 97.2 | 96.9 |

| 주) 시장점유율은 일정 기간동안의 상영매출을 기준으로 집계되었으며 영화관입장권통합전산망상의 입장권 매출만을 기준으로 산출되었음 |

| 자료 : 영화진흥위원회 |

위 표와 같이 당사의 영화상영시장 점유율은 2018년 49.3%, 2019년 49.5%, 2020년 51.2%로 지난 수년간 영화상영시장 전체 매출액의 절반에 달하는 점유율로 1위의 지위를 유지하고 있습니다. 대형 멀티플렉스 3사(CGV, 롯데시네마, 메가박스)의 시장점유율 합계는 2018년 96.9%, 2019년 97.2%, 2020년 97.1% 수준으로 과점시장의 구조를 확고히 하고 있습니다. 이러한 과점 시장구조는 대기업의 자금여력을 바탕으로 운영 영화관 수 확대, 규모의 경제 실현, 수익성 향상, 추가 자금여력 확보, 신규투자로 이어지는 과정이 반복되면서 정착된 것으로 분석됩니다. 그리고 경쟁력을 갖춘 1개 멀티플렉스 상영관을 개설하는 데에 상당한 수준의 투자부담이 수반되고 있는데, 이로 인해 신규 사업자의 시장 진입이 제한되고 있으며 당사와 같은 자본력을 갖춘 상위 사업자의 시장 지배력이 더욱 강화되고 있습니다.

이처럼 진입 장벽이 높은 영화상영 시장의 주요 경쟁수단은 크게 두 가지를 들 수 있습니다. 첫 번째는 서비스 경쟁력입니다. 대부분의 영화가 광역개봉(wide release) 방식으로 상영되기 때문에 각 상영관이 상영할 수 있는 영화콘텐츠에는 차별화가 이루어지지 않습니다. 이로 인해 기존 업체들은 타사와의 차별화를 위하여 서비스 차별화와 고객만족에 많은 비용을 지불하면서 극장 브랜드 가치를 높이기 위한 투자를 지속하고 있습니다.

두 번째는 중요 전략거점 사이트의 선점에 따른 고객과의 근접성 확보입니다. 유동인구가 많은 핵심상권이나, 인구 밀집도가 상대적으로 높은 지역의 선점은 직접적인 매출액 증대로 나타나기 때문에 각 경쟁업체들은 이미 포화된 시장내에서 좋은 전략 거점을 추가적으로 확보하기 위해 경쟁비용이 발생하고, 새로운 상권이 형성되는 경우 진입경쟁을 위한 진입경쟁비용이 발생하고 있습니다.

당사가 영위하는 사업은 영화 콘텐츠의 차별화보다는 서비스 경쟁력, 고객과의 근접성 확보 등이 수익성에 1차적인 영향을 주고 있습니다. 따라서 당사는 경쟁력 제고를 위하여 최고급 영화관과 레스토랑이 결합된 '씨네드쉐프', 단순한 영화 상영에서 벗어나 프리미엄의 품격을 느낄 수 있는 Suite Cinema 등 라이프스타일적인 변화를 주도할 수 있는 상영관을 보유하는 동시에 세계 최초 오감체험 상영관 '4DX', 세계 최초 미래형 다면상영관 'ScreenX', '4DX'와 'ScreenX'를 결합한 '4DXScreen'등 기술적 진보를 통해 한 층 더 업그레이드된 형태의 영화관을 선보이고 있습니다. 최근에는 즐기는(Interactive), 개성있고(Colorful), 흥미로운(Exciting)을 의미하는 CGV만의 얼터콘텐츠인 ICECON을 론칭하여 영화 이외에 콘서트, 뮤지컬, 게임중계, 북토크, 디지털 뮤지엄 등 새로운 콘텐츠를 극장에서 제공하면서 서비스 차별화를 시도하고 있습니다. 그러나 멀티플렉스 3사의 영화 콘텐츠가 크게 차별화되어 있지 않고 추후 경쟁심화로 인하여 경쟁비용이 증가할 시 이는 영화 상영 산업의 수익성 악화 요인이 될 수 있습니다. 투자자들께서는 투자의사결정 시 이 점 유의하시기 바랍니다.

| 나. 영화 관람객 수요 변동 위험 영화관 산업은 관람객 수의 확보가 무엇보다 가장 중요하며, 관람객 수요의 변동은 수익성과 직결되는 요인 중 하나입니다. 영화관람객 수는 멀티플렉스 영화관 증가와 더불어 점진적인 증가 추이를 보였으며 이는 영화가 대중적인 문화 콘텐츠로 굳건히 자리잡고 있는 모습을 증명합니다. 그러나 영화관 사업은 계절별로 관람객 수의 편차가 존재하고 개봉영화의 흥행실적에 따라 매출규모가 변동될 수 있으며, COVID-19 사태 등 각종 질병 등의 확산으로 예상치 못한 외부 환경 변화로 인하여 관람객 수요에 영향을 받을 수 있습니다. 투자자께서는 이 점 유의하시어 투자에 임하시기 바랍니다. |

당사가 영위하는 영화관 산업은 오락서비스업 중 비교적 저렴한 여가수단으로 주 고객이 전 연령대에 걸쳐 고루 분포되어 있습니다. 따라서 경기변동에 따른 실적 가변위험은 크지 않은 편에 속합니다. 그러나 일반적으로 여름과 겨울 방학시즌 및 설/추석시즌이 성수기를 형성하고 있고, 신학기가 시작되거나 야외활동을 하기에 좋은 봄/가을에는 비교적 저조한 관람객 실적을 보이는 등 계절 변동 요인이 존재하며, 영화콘텐츠의 흥행실적에 따라 관람객 수가 변동하며 당사의 수익성에 영향을 미치고 있습니다.

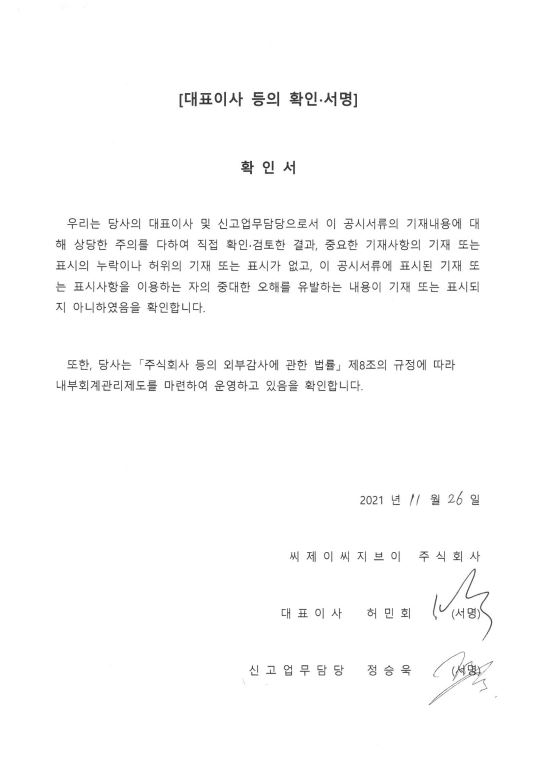

과거부터 국내 총 영화관람객 수는 멀티플렉스 영화관 증가와 더불어 영화 관람객이 크게 증가하였고, 2013년 이후로는 COVID-19 사태가 터진 2020년 전까지 꾸준히 2억 1~2천만명 수준을 유지하였습니다. 또한 국민 1인당 연간 영화관람횟수 역시 2013년 이후 4회를 지속적으로 상회하며 2019년까지 점진적인 성장세를 보인 바 있습니다.

| [연도별 한국 영화산업 주요 지표] |

| 구분 | 2021년 3분기 |

2020년 3분기 |

2020년 | 2019년 | 2018년 | 2017년 | 2016년 | 2015년 | 2014년 | 2013년 |

| 전국 관람객 수 (만명) | 4,032 | 4,986 | 5,952 | 22,668 | 21,639 | 21,987 | 21,702 | 21,729 | 21,506 | 21,335 |

| 증감율(%) | -19.1 | -70.8 | -73.7 | 4.8 | -1.6 | 1.3 | -0.1 | 1.0 | 0.8 | 9.5 |

| 한국영화(만명) | 1,462 | 3,342 | 4,046 | 11,562 | 11,015 | 11,390 | 11,655 | 11,293 | 10,770 | 12,729 |

| 외국영화(만명) | 2,570 | 1,644 | 1,906 | 11,106 | 10,624 | 10,597 | 10,047 | 10,436 | 10,736 | 8,606 |

| 1인당 관람횟수(회) | - | - | 1.2 | 4.4 | 4.2 | 4.3 | 4.2 | 4.2 | 4.2 | 4.2 |

| 전국 스크린 수 (개) | - | - | 3,015 | 3,079 | 2,937 | 2,766 | 2,575 | 2,424 | 2,281 | 2,184 |

| 매출액(억원) | 3,833 | 4,243 | 5,104 | 19,140 | 18,140 | 17,566 | 17,432 | 17,154 | 16,641 | 15,513 |

| 주) 1인당 관람횟수 및 전국 스크린수는 분기별 지표 집계하지 않음 자료 : 영화진흥위원회 |

| [연도별 영화 관람객수 및 1인당 관람횟수 추이] |

|

|

연도별 영화 관객수 및 1인당 관람횟수 |

| 자료 : 영화진흥위원회 |

연도별 전국 영화 관람객 수 및 1인당 관람횟수는 2013년부터 2018년까지 연간 2억 1천만명 수준의 관람객수를 유지하며 정체되는 모습을 보이다가 2019년 2억 2,668만명의 관람객수를 기록하며 역대 최고수준의 관람객수를 기록하였습니다. 이는 '극한직업'(1,627만명), '어벤져스 : 엔드게임'(1,393만명), '겨울왕국'(1,337만명), '알라딘'(1,255만명), '기생충'(1,009만명) 등 1천만 관객을 돌파한 대작이 총 5건에 달하면서 관람객 수 증가에 기여한 것으로 보입니다. 그 결과 2019년도 인구 1인당 평균 관람횟수는 2018년 4.2회보다 증가하며 4.4회에 달했습니다. 2019년 한국영화 총 관람객 수는 2018년 1억 1,015만명 대비 4.9% 증가한 1억 1,562만명이었으며, 2019년 외국영화 총 관람객 수는 2018년 1억 624만명 대비 4.5% 증가한 1억 1,106만명을 기록했습니다.

그러나 2020년의 경우 전국 관람객 수가 5,952만명으로 전년 대비 73.7%의 감소율을 나타냈습니다. 천만관객 동원 영화가 5편에 달했던 2019년과 달리 2020년 최다 관객 동원 영화인 '남산의 부장들'은 475만명의 관객을 동원하는 데 그쳤습니다. 2021년의 경우 3분기까지 총 4,032만명의 관람객 수를 기록하며 전년 동기 총 4,986만명 대비 19.1%의 감소율을 보였습니다. 이는 COVID-19 확산에 따른 관람객 수 감소 및 새로운 작품 개봉의 지연에 기인합니다. (자세한 내용은 사업위험 다. 코로나 바이러스 감염 확산에 따른 관람객 수 감소 위험(COVID-19 관련 사항)을 참고하시기 바랍니다.)

2019년 극장 입장권 매출액은 스크린 개수 증가 및 극장의 가격 차별화 정책 등에 따른 평균 관람요금 상승으로 역대 최대 액수인 1조 9,140억원을 기록, 2018년 1조 8,140억원 대비 5.5% 증가했습니다. 그러나 2020년의 경우 관람객 수 감소의 영향으로 매출액 5,104억원을 기록하며 전년 대비 73.3%, 감소하는 모습을 보였습니다. 2021년에도 COVID-19 확진자 증가세가 지속됨에 따라 정부의 보수적 방역지침으로 관람객 수 회복은 정체되어 2021년 3분기말 기준 전년 동기 대비 9.7% 감소한 매출액 3,833억원을 기록하였습니다. 다만, 2021년 9월에는 전국 관객 수가 5,412,323명으로 2020년 9월 2,988,680명 대비 81.1% 증가하는 모습을 보이며 회복세가 가시화되고 있습니다.

| [2021년 1~9월 전체 흥행작 상위 10위] |

| 순위 | 영화명 | 개봉일 | 관람객 수(만명) | 매출액(억원) | 배급사 |

| 1 | 모가디슈 | 2021-07-28 | 357 | 342 | 롯데 |

| 2 | 블랙 위도우 | 2021-07-07 | 296 | 300 | 디즈니 |

| 3 | 분노의 질주: 더 얼티메이트 | 2021-05-19 | 229 | 220 | 유니버설픽쳐스 |

| 4 | 싱크홀 | 2021-08-11 | 219 | 214 | 쇼박스 |

| 5 | 극장판 귀멸의 칼날: 무한열차편 |

2021-01-27 | 215 | 207 | 워터홀 |

| 6 | 크루엘라 | 2021-05-26 | 198 | 193 | 디즈니 |

| 7 | 소울 | 2021-01-20 | 205 | 190 | 디즈니 |

| 8 | 샹치와 텐 링즈의 전설 | 2021-09-01 | 169 | 172 | 디즈니 |

| 9 | 인질 | 2021-08-18 | 163 | 155 | NEW |

| 10 | 미나리 | 2021-03-03 | 113 | 102 | 판씨네마 |

| 자료 : 영화진흥위원회 |

| [2020년 전체 흥행작 상위 10위] |

| 순위 | 영화명 | 개봉일 | 관람객 수(만명) | 매출액(억원) | 배급사 |

| 1 | 남산의 부장들 | 2020-01-22 | 475 | 412 | 쇼박스 |

| 2 | 다만 악에서 구하소서 | 2020-08-05 | 436 | 386 | CJ ENM |

| 3 | 반도 | 2020-07-15 | 381 | 331 | NEW |

| 4 |

히트맨 |

2020-01-22 | 241 | 206 | 롯데 |

| 5 | 테넷 | 2020-08-26 | 199 | 184 | 워너브러더스 |

| 6 | 백두산 | 2019-12-19 | 196 | 169 | CJ ENM, 덱스터 |

| 7 | #살아있다 | 2020-06-24 | 190 | 160 | 롯데 |

| 8 | 강철비2: 정상회담 | 2020-07-29 | 181 | 148 | 롯데 |

| 9 | 담보 | 2020-09-29 | 172 | 147 | CJ ENM |

| 10 | 삼진그룹 영어토익반 | 2020-10-21 | 157 | 140 | 롯데 |

| 자료 : 영화진흥위원회 |

| [2019년 전체 흥행작 상위 10위] |

| 순위 | 영화명 | 개봉일 | 관람객 수(만명) | 매출액(억원) | 배급사 |

| 1 | 극한직업 | 2019-01-23 | 1,627 | 1,397 | CJ ENM |

| 2 | 어벤져스 : 엔드게임 | 2019-04-24 | 1,393 | 1,222 | 디즈니 |

| 3 | 겨울왕국 2 | 2019-11-21 | 1,337 | 1,116 | 디즈니 |

| 4 | 알라딘 | 2019-05-23 | 1,255 | 1,070 | 디즈니 |

| 5 | 기생충 | 2019-05-30 | 1,009 | 859 | CJ ENM |

| 6 | 엑시트 | 2019-07-31 | 943 | 792 | CJ ENM |

| 7 | 스파이더맨 : 파 프롬 홈 | 2019-07-02 | 802 | 690 | 소니 |

| 8 | 백두산 | 2019-12-19 | 629 | 529 | CJ ENM, ㈜엑스터스튜디오 |

| 9 | 캡틴마블 | 2019-03-06 | 580 | 515 | 디즈니 |

| 10 | 조커 | 2019-10-02 | 525 | 454 | 워너 |

| 자료 : 영화진흥위원회 |

종합적으로 살펴보면, 2013년 이후 1인당 평균 관람횟수가 4.2회를 기록한 이후 정체되는 모습을 보이다가 2019년에는 흥행 영화 증가에 따라 관람객 수도 증가하면서 긍정적인 흐름이 이어졌으나, 2020년에는 COVID-19에 따른 새로운 작품 개봉의 지연으로 관람객 수가 크게 감소하였습니다. 2021년에도 COVID-19 확진자 증가세가 지속됨에 따라 정부의 보수적 방역지침으로 관람객 수는 정체되었습니다. 2021년 11월부터 단계적 일상회복의 일환으로 운영시간 및 취식금지 제한 해제 등 방역지침이 완화되어 빠른 매출 회복이 기대되나 현재 단계적 일상회복의 진행과정이 변수로 작용하고 있으며 향후 COVID-19 사태의 장기화 등으로 인해 개봉하는 영화의 수가 줄어들거나, 흥행 영화의 수가 줄어드는 경우 관람객 수의 회복이 지연될 가능성이 상존하고 있습니다.

영화관 산업은 관람객 수의 추이가 산업의 수익성에 있어서 가장 중요한 요인이며 국민 1인당 영화 관람횟수가 감소 내지 정체되는 현상을 보일 경우, 이는 장기적으로 영화관 산업의 수익성에 악영향을 미칠 수 있으니 이 점 유의하시기 바랍니다.

| 다. 코로나 바이러스 감염증 확산에 따른 관람객 수 감소 위험(COVID-19 관련 사항) 2020년 초부터 코로나 바이러스(COVID-19) 팬데믹(Pandemic: 전영볌의 전세계적 확산)으로 세계 각국은 각종 방역정책, 이동 제한 또는 봉쇄조치를 실시하고 있고, 감염병에 대한 우려로 인해 대면 접촉이 최소화되고 야외활동 등이 기피되며 사람들의 생활양식도 영향을 받고 있습니다. 감염병 확산으로 인해 소비 감소에 따른 경기침체가 동반되며, 당사와 같이 영화 상영업을 영위하는 회사들은 극장 잠정폐쇄 및 운영시간 제한, 사회적 거리두기 등 방역 정책 및 콘텐츠 개봉 지연 등의 요인과 더불어 소비자들이 다중이용시설이자 밀집된 공간에서 영업을 하는 영화관을 기피하는 경향성을 보임에 따라 관람객 수가 급감하며 영화관 매출이 대폭 감소하였습니다. 이에 따라 당사를 포함한 국내 멀티플렉스 업체들은 수익 창출력에 부정적인 영향을 받고 있는 상황입니다. COVID-19의 지속기간 및 심각성은 매우 불확실하고 예측할 수 없으며, 백신 개발 등으로 인해 감염원이 통제가 되는 시기, 그리고 이에 따른 경기회복 시기 역시 예측이 불가한 바, 영화산업 관련 감소된 관람객 수의 회복 시기도 합리적으로 예측할 수 없는 상황입니다. 투자자께서는 이 점 유의하시기 바랍니다. |

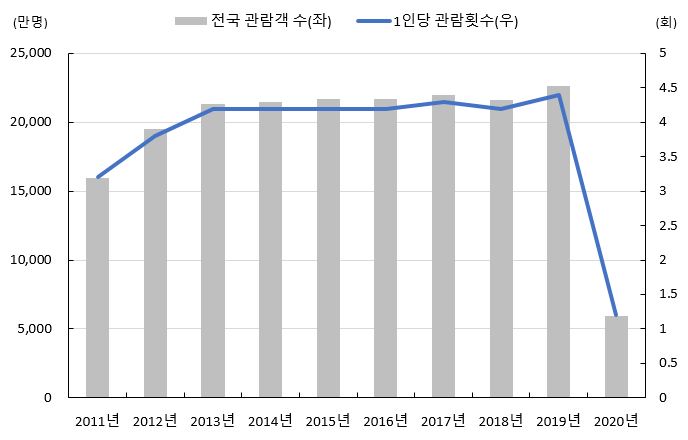

영화관 산업은 전염병에 의한 외부 충격에 따른 관람객 수 변동 위험을 수반하고 있습니다. 실례로 과거 2003년 중증급성호흡기증후군(사스), 2009년 신종인플루엔자(신종플루) 발병, 2015년 중동호흡기증후군(메르스) 확산 등과 같은 일시적 외부충격으로 극장을 찾는 관람객 수가 현저히 줄어드는 경험을 한 바 있습니다. 특히 2020년 초부터 코로나 바이러스(COVID-19) 팬데믹(Pandemic: 전영볌의 전세계적 확산)으로 세계 각국은 각종 방역정책, 이동 제한 또는 봉쇄조치를 실시하고 있고, 감염병에 대한 우려로 인해 대면 접촉이 최소화되고 야외활동 등이 기피되며 사람들의 생활양식도 영향을 받고 있습니다. COVID-19 확산으로 인해 소비 감소에 따른 경기침체가 동반되며, 당사와 같이 영화 상영업을 영위하는 회사들은 극장 잠정폐쇄 및 운영시간 제한, 사회적 거리두기 등 방역 정책 및 콘텐츠 개봉 지연 등의 요인과 더불어 소비자들이 다중이용시설이자 밀집된 공간에서 영업을 하는 영화관을 기피하는 경향성을 보임에 따라 관람객 수가 급감하며 영화관 매출이 대폭 감소하는 모습을 보이고 있습니다. COVID-19의 영향으로 2020년 기준 전국 관람객 수는 5,952만명을 기록하며 2019년 2억 2,668만명 대비 약 73.7% 감소하였습니다. 2021년에도 정부의 보수적인 방역지침으로 2021년 10월 누적기준 전국 관람객 수는 4,552만명을 기록하며 전년 동기 5,449만명 대비 약 16.5% 감소하였습니다.

| [2020~2021년 관람객 감소 현황] |

| 구분 | 2021년 | 2020년 | 2019년 | 2015~2019년 평균 | ||

|---|---|---|---|---|---|---|

| 관객수 | 전년동기대비 증감률 |

관객수 | 전년동기대비 증감률 |

관객수 | 관객수 | |

| 1월 | 1,786,117 | -89.4% | 16,843,695 | -7.1% | 18,122,443 | 20,742,766 |

| 2월 | 3,111,920 | -57.8% | 7,372,370 | -66.9% | 22,277,733 | 18,197,953 |

| 3월 | 3,256,510 | 77.5% | 1,834,722 | -87.5% | 14,671,693 | 12,783,698 |

| 4월 | 2,562,287 | 163.5% | 972,572 | -92.7% | 13,338,962 | 12,267,277 |

| 5월 | 4,379,485 | 186.9% | 1,526,236 | -91.6% | 18,062,457 | 17,687,263 |

| 6월 | 4,927,991 | 27.5% | 3,864,533 | -83.1% | 22,845,579 | 16,854,258 |

| 7월 | 6,976,452 | 24.2% | 5,618,701 | -74.4% | 21,916,465 | 22,543,979 |

| 8월 | 7,910,074 | -10.5% | 8,834,741 | -64.4% | 24,786,121 | 29,154,561 |

| 9월 | 5,412,323 | 81.1% | 2,988,680 | -79.7% | 14,733,642 | 15,843,864 |

| 10월 | 5,192,069 | 12.1% | 4,633,637 | -68.8% | 14,858,383 | 16,521,221 |

| 11월 | - | - | 3,595,334 | -80.7% | 18,600,679 | 15,373,071 |

| 12월 | - | - | 1,438,873 | -93.6% | 22,464,620 | 21,483,286 |

| 합계 | 45,515,228 | -16.5% | 59,524,094 | -73.7% | 226,678,777 | 219,453,196 |

| 자료 : 영화진흥위원회 |

| [COVID-19 기간 일자별 관객 수 추이] |

| (단위: 명) |

|

|

covid-19 기간 일자별 관객 수 추이 |

| 자료: 영화진흥위원회 주) 연도별 비교는 일자가 아닌 동일 주차 기준 |

2020년 2월 초부터 COVID-19 여파로 영화 관객 수는 최근 5년(2015년~2019년) 평균 관객 수 대비 50% 이상의 감소율을 나타내기 시작했으며, '007 노 타임 투 다이', '미션 임파서블 7', '블랙 위도우', '엑스맨: 뉴 뮤턴트', '분노의 질주 : 더 얼티메이트', '뮬란' 등의 헐리우드 대작 개봉일이 연기되면서 관람객은 급감하였습니다. 구체적으로 2020년 3월, 4월, 5월의 전년 동기 대비 관객 수 증감율은 각각 -87.5%, -92.7%, -91.6%에 달했습니다. 2020년 4월 말 이후 코로나19 확산세가 사그라들었고, 6월 이후 '#살아있다', '반도', '다만 악에서 구하소서' 등이 연달아 개봉하면서 관객 수가 증가 추세를 보였으나, 8월 중순부터 COVID-19의 2차 유행으로 극장 관객 수는 다시 크게 감소하였습니다. 2020년 10월에는 감염병 확산세가 주춤하고 '담보', '도굴' 등의 영화 개봉으로 관람객 수가 다시 증가하였지만 12월부터 COVID-19의 3차 대유행으로 확진자가 폭증하고 수도권 사회적 거리두기 2.5단계가 시행되면서, 좌석 띄어 앉기에 더해 오후 9시 이후 극장 영업 중단 조치가 시행되었고 다시 관객 수는 급감하였습니다.

2021년 3분기 말까지 COVID-19 3차 대유행의 여파로 지속적으로 강도높은 사회적 거리두기 단계가 이어지고 인기 상영작들의 부재로 관객수가 크게 회복되지는 못하고 있는 상황입니다. 다만, 2021년 11월부터 정부의 단계적 일상회복 방역체계로 전환되었으며 영화 '모가디슈'는 357만 관객을 돌파하였으며, '블랙 위도우'는 296만 관객을, '분노의 질주: 더 얼티메이트'는 229만 관객을 돌파하는 등 영화 관람 수요는 이어지고 있습니다. 2021년 9월에는 전국 관객 수가 5,412,323명으로 2020년 9월 2,988,680명 대비 81.1% 증가하는 모습을 보였습니다. 향후 헐리우드 대작 및 국내 기대 작품의 개봉이 이루어질 경우 영화 관람 수요는 점진적인 회복이 가능할 것으로 보여지나, COVID-19 팬데믹의 심화 및 장기화, 정부의 사회적 거리두기 재개 등에 따라 영화 관람 수요가 회복되지 못할 경우 영화 상영관 운영 관련 업계 전체가 부정적인 영향을 받을 수 있습니다.

| [2022년 국내 개봉 예정 주요 작품] |

| 개봉월 | 작품명 | 배급사 | 주연 | 감독 | 장르 |

|---|---|---|---|---|---|

| 2022년 1월 | 특송 | NEW | 박소담,송새벽 | 박대민 | 범죄 |

| 해적2:도깨비깃발 | 롯데 | 강하늘,권상우,한효주,이광수 | 김정훈 | 코믹, 액션 | |

| 비상선언 | 쇼박스 | 송강호,이병헌,전도연,김남길 | 한재림 | 드라마 | |

| 모비우스 | 소니 | 자레드 레토 | 다니엘 에스피노사 | SF | |

| 범죄도시2 | 플러스엠 | 마동석, 손석구 | 이상용 | 액션 | |

| 2022년 2월~6월 |

나일강의 죽음 | 디즈니 | 갤 가돗 | 케네스 브래너 | 범죄 |

| 언차티드 | 소니 | 톰 홀랜드 | 덴 트라인첸 버그 | 액션 | |

| 교섭 | 플러스엠 | 황정민, 현빈 | 임순례 | 드라마 | |

| 더 배트맨 | 워너 | 로버트 패틴슨 | 맷 리브스 | 액션 | |

| 닥터스트레인지2 | 디즈니 | 베네딕트 컴베비치 | 샘 레이미 | SF | |

| 탑건2:매버릭 | 롯데 | 톰 크루즈 | 조셉 코신스키 | 액션 | |

| 쥬라기공원:도미니언 | UPI | 크리스 프랫 | 콜린 트레보로우 | SF | |

| 신비한 동물사전3 | 워너 | 에디 레드메인 | 데이빗 에이츠 | 판타지 | |

| 공조2 | CJ ENM | 현빈, 유해진 | 이석훈 | 액션 | |

| 외계인 | CJ ENM | 류준열, 김태리,김우빈 | 최동훈 | SF | |

| 브로커 | CJ ENM | 송강호, 강동원, 배두나 | 고레에다 히로카즈 | 드라마 | |

| 마녀2 | NEW | 김다미 | 박훈정 | 액션 | |

| 2022년 하반기 |

토르4:러브 앤 썬더 | 디즈니 | 크리스 햄스워스 | 타이카 와이티티 | SF |

| 블랙팬서2 | 디즈니 | 마틴 프리먼 | 라이언 쿠글러 | SF | |

| 영웅 | CJ ENM | 정성화, 김고은 | 윤제균 | 뮤지컬 | |

| 외계인2 | CJ ENM | 류준열, 김태리 | 최동훈 | SF | |

| 미션임파서블7 | 롯데 | 톰 크루즈 | 크리스토퍼 매쿼리 | 액션 | |

| 아쿠아맨2 | 워너 | 제이슨 모모아 | 제임스 완 | SF | |

| 아바타2 | 디즈니 | 조 셀다나 | 제임스 카메론 | SF | |

| 더문 | CJ ENM | 설경구, 도경수 | 김용화 | SF | |

| 한산:용의 출현 | 롯데 | 박해일, 변요한, 안성기 | 김한민 | 드라마 | |

| 보스턴1947 | 롯데 | 하정우, 임시완 | 강제규 | 드라마 | |

| 노량:죽음의 바다 | 롯데 | 김윤석, 백윤식 | 김한민 | 드라마 | |

| 헌트 | 플러스엠 | 이정재, 정우성 | 이정재 | 액션 |

| 자료: 당사 제시 |

한편, 당사는 국내 뿐만 아니라 중국, 터키, 베트남 등지에서도 영화관 운영 사업을 영위하고 있으며, 국가별로 감염병의 진행 상황이 서로 다르며 이에 따라 국가별 운영 지침도 상이합니다. 따라서 진출 국가별 정부 정책에 따라 운영 중단 또는 일시 휴업을 진행하는 지역도 있습니다. 중국은 2020년 7월부터 영화관 영업을 재개하였으며 2021년 10월 국경절 기간 BO는 역대 가장 높은 BO를 기록한 2019년의 98% 수준을 달성하며 빠른 매출 회복세를 나타냈습니다. 터키는 2020년 11월부터 영업중단상태였으나, 2021년 7월부터 영업을 재개하였습니다. 베트남과 인도네시아의 경우 COVID-19 재확산으로 2021년 3분기 영업이 중단되었으나 4분기부터 영업을 단계적으로 재개하고 있습니다. 증권신고서 제출일 전일 기준 당사의 국가별 COVID-19 관련 운영 현황 및 국가별 휴업 현황은 아래와 같습니다.

| [국가별 COVID-19 관련 운영 현황] |

| 구분 | 운영현황 | 내용 |

|---|---|---|

| 한국 | 단계적 일상회복 | ㆍ영업시간 제한 해제 ㆍ백신패스관 내 같이 앉기 및 취식 허용 |

| 중국 | 정상운영 | |

| 터키 | 단계적 일상회복 | |

| 베트남 | 단계적 일상회복 | ㆍ일부 도시 영업 재개 ㆍ호치민 등 주요도시 11/19부터 순차적 운영재개 |

| 인도네시아 | 단계적 일상회복 | ㆍ인도네시아 90% 도시 영업 재개 |

| 미얀마 | 영업중단 | ㆍ국가비상사태 |

| 미국 | 정상운영 |

| 자료: 당사 제시 |

| [당사 국가별 휴업 중인 극장 수 현황] |

| 구 분 | 국내 | 중국 | 터키 | 베트남 | 인니 | 미국 | 미얀마 | 전사 |

|---|---|---|---|---|---|---|---|---|

| 전체 | 189 | 142 | 100 | 81 | 68 | 3 | 9 | 592 |

| 정상 운영 | 185 | 128 | 100 | 38 | 62 | 3 | - | 516 |

| 자료: 당사 제시 * 2021년 11월 2주차 기준 |

당사는 코로나의 확진자 추이 및 국가별 방역 정책에 따라 휴업 점포의 영업을 재개할 예정이며, 증권신고서 제출일 전일 현재 확정된 일정은 없습니다.

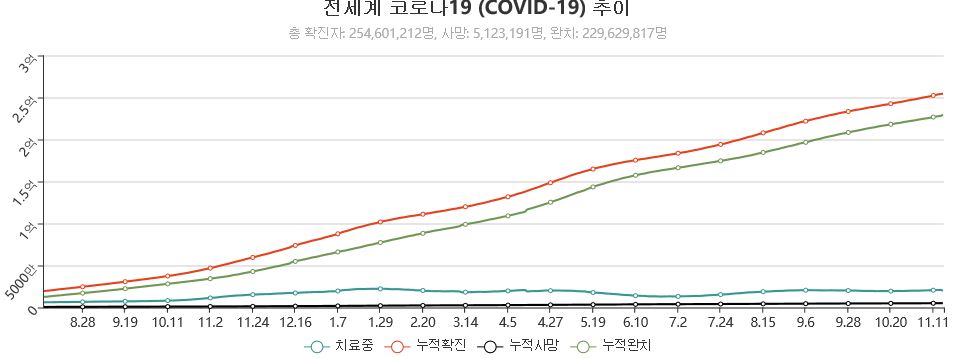

| [전세계 COVID-19 추이] |

|

|

전세계 covid-19 추이 |

| 자료 : CoronaBoard 제공 |

증권신고서 제출일 전일 기준 전세계적으로 COVID-19 누적 확진자 수는 약 2.6억명이며 증가세가 좀처럼 수그러들지 않고 있습니다. 백신 개발 등으로 감염원이 통제가 되는 시기와 경기회복 시기에 대한 합리적인 예측은 어려운 상황이며, 코로나 바이러스 감염증 확산 추세가 장기화되는 경우 감소된 관람객 수의 회복 시기도 합리적으로 예측할 수 없는 상황입니다. 투자자께서는 이 점 유의하시기 바랍니다.

| 라. 상영관 분포 포화 상태에 따른 성장 둔화 위험 국내 영화관은 2019년 전후로 멀티플렉스 상영관 분포가 포화 상태에 이르렀으며, 최근 관람객 수 정체와 맞물려 주요 3사(CGV, 롯데시네마, 메가박스)의 신규상영관 증가세는 둔화되는 모습을 보이고 있습니다. 이처럼 상영관 증가세 둔화가 지속될 경우 멀티플렉스 사업 전체의 성장성 둔화요인으로 작용할 수 있습니다. 이에 당사는 해외 진출을 통하여 국내 성장둔화에 대응하고 있으나, 국내 영화관 산업 성장 정체 및 해외 영화관 산업에 관하여 꾸준한 모니터링이 필요합니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

국내 영화상영시장은 당사와 롯데시네마, 메가박스 등 멀티플렉스 전문체인 3사가 주도하고 있습니다. 각 사는 영화선택의 다양성, 접근성, 편의성, 최신식 내부시설 및다양한 부대시설, 브랜드인지도 등의 측면에서 서로 경쟁하며, 전국 주요 상권을 중심으로 사업기반을 확대해왔습니다. 2020년말 기준으로 전국 474개의 극장 중 멀티플렉스 극장은 413개로 87.1%의 비중을 차지하고 있으며, 전국 스크린 3,015개의 96.5%인 2,908개를 멀티플렉스가 보유하고 있습니다. 이 중 3대 멀티플렉스 체인의 극장 수는 404개로 약 85.2%의 점유율을 보이고 있으며 스크린수는 2,844개로 전체 3,015개 스크린 가운데 약 94.3%의 점유율을 보이고 있어, 영화 상영 산업 내에서 당사와 롯데시네마, 메가박스 3대 멀티플렉스 체인의 비중이 매우 높습니다. 멀티플렉스(7개 이상의 스크린을 보유한 극장) 중에서 3대 멀티플렉스 소속이 아닌 극장은 씨네Q, 대한극장 단 2곳에 불과합니다.

| [국내 멀티플렉스 현황] |

| 구분 | 2020년 | 2019년 | ||||||

|---|---|---|---|---|---|---|---|---|

| 극장 수 | 스크린 수 | 좌석 수 | 극장 수 | 스크린 수 | 좌석 수 | |||

| 멀티플렉스 | 3대 멀티플렉스 | CGV(당사) | 169 | 1,212 | 185,025 | 168 | 1,221 | 189,090 |

| 롯데시네마 | 130 | 910 | 141,859 | 130 | 915 | 143,492 | ||

| 메가박스 | 105 | 722 | 103,768 | 102 | 699 | 101,818 | ||

| 소계 | 404 | 2,844 | 430,652 | 400 | 2,835 | 434,400 | ||

| 기타 멀티플렉스 | 9 | 64 | 5,447 | 7 | 50 | 4,280 | ||

| 중계 | 413 | 2,908 | 436,099 | 407 | 2,885 | 438,680 | ||

| 비 멀티플렉스 | 61 | 107 | 15,729 | 106 | 194 | 20,882 | ||

| 극장총계 | 474 | 3,015 | 451,828 | 513 | 3,079 | 459,562 | ||

| 자료 : 영화진흥위원회 |

한편, 2019년을 전후로 전국적으로 멀티플렉스 상영관 분포가 포화 상태에 이르러 각 사의 신규상영관 증가세는 둔화된 모습을 보이고 있습니다. 2019년 기준 국내 전국의 극장 수는 513개이며 전국 스크린 수는 3,079개입니다. 과거 2015년부터 2018년 까지 연 6%이상의 스크린 수의 증가세가 있었으나, 2019년에는 2018년 스크린수 2,937개 스크린 대비 4.83% 증가하는데 그쳤습니다. 또한 2020년에는 COVID-19에 따른 충격으로 전국 스크린 수가 전년 대비 2.08% 감소하여 3,015개를 나타내었습니다.

| [연도별 전국 스크린 수 추이] |

| 구분 | 2020년 | 2019년 | 2018년 | 2017년 | 2016년 | 2015년 | 2014년 |

|---|---|---|---|---|---|---|---|

| 전국 스크린 수 (개) | 3,015 | 3,079 | 2,937 | 2,766 | 2,575 | 2,424 | 2,281 |

| 증가율(%) | -2.08% | 4.83% | 6.18% | 7.42% | 6.23% | 6.27% | - |

| 자료 : 영화진흥위원회 |