|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 22 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 11 월 15 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 메디포스트 |

| 대 표 이 사 : | 양윤선 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 대왕판교로 644번길 21 (삼평동) |

| (전 화) 02-3465-6677 | |

| (홈페이지) http://www.medi-post.co.kr | |

| 작 성 책 임 자 : | (직 책) 사장 (성 명) 황 동진 |

| (전 화) 02-3465-6677 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | 1 | 2 | 2 | - |

| 합계 | 3 | 1 | 2 | 2 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

*메디포스트메디투어와 큐로닉스는 청산절차가 완료 되었으며, 제대혈유래 면역세포치료제 개발 자회사 이뮤니크가 설립되었습니다.

(2). 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

이뮤니크 | 당기중 신설 (2021년 4월 1일 설립) |

| - | - | |

| 연결 제외 |

메디포스트 메디투어 | 회사 청산 (2021년 2월 25일) |

| 큐로닉스 | 회사 청산 (2021년 9월 16일) |

나. 회사의 법적ㆍ상업적 명칭

- 당사의 명칭은 '메디포스트 주식회사' 로 표기합니다. 또한 영문으로 'MEDIPOST

Co., Ltd.' 로 표기합니다. 약식으로 표기할 경우에는 '메디포스트(주)' 라고 표기합

니다.

다. 설립일자 및 존속기간

- 당사는 제대혈보관사업 및 줄기세포치료제 개발사업 등을 영위할 목적으로 2000년 6월 26일에 설립되었습니다. 또한 2005년 7월 29일자로 코스닥시장에 상장되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

- 주소: 경기도 성남시 분당구 대왕판교로644번길 21(삼평동)

- 전화번호: 02-3465-6677

- 홈페이지: http://www.medi-post.co.kr/

마. 회사사업 영위의 근거가 되는 법률

- 제대혈은행 : 제대혈 관리 및 연구에 관한 법률

- 세포치료제 : 첨단재생의료 및 첨단바이오의약품안전 및 지원에 관한 법률

- 건강기능식품 : 건강기능식품에 관한 법률

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

- 자세한 내용은 동보고서의 'XI. 그 밖에 투자자 보호를 위하여 필요한 사항 - 나. 중소기업기준표'를 참조하시기 바랍니다.

사. 주요 사업의 내용

- 당사는 제대혈 보관, 줄기세포치료제 개발 및 판매, 건강기능식품 판매 등 사업을 영위하고 있습니다. 기타 자세한 사항은 동보고서의 Ⅱ. 사업의 내용을 참조하시기 바랍니다

아. 신용평가에 관한 사항

- 해당 사항 없습니다.

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥상장 | 2005년 07월 29일 | - | - |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

- 2000.06 : 서울시 강남구 논현동 61-4

- 2000.11 : 경기도 용인시 수지읍 성복동 39-3

- 2005.04 : 서울시 서초구 서초동 1571-17

- 2014.10 : 경기도 성남시 분당구 대왕판교로644번길 21(삼평동)

- 보고서 제출일 현재 : 상동

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 | 사외이사 안미정 | 사내이사 오원일, 이장원 기타비상무이사 김진원 |

사외이사 민현기 |

| 2019년 03월 22일 | 정기주총 | 사외이사 강종훈 | 사내이사 양윤선, 황동진 | 사외이사 오재욱 |

| 2017년 03월 26일 | 정기주총 | 사외이사 오재욱 | 사내이사 오원일, 이장원 사외이사 민현기 기타비상무이사 김진원 |

사외이사 김원식 |

| 2016년 03월 25일 | 정기주총 | - | 사내이사 양윤선, 황동진 | - |

다. 최대주주의 변경

- 당사의 최대주주는 양윤선 대표이사이며, 보고서 제출일 현재 최대주주 변경사항은 없습니다.

라. 상호의 변경

- 당사는 설립이후 보고서 제출일 현재 상호의 변경에 관하여 해당사항 없습니다.

마. 최근 5년 경영활동과 관련된 중요한 사실의 발생은 다음과 같습니다.

- 2016.05 홍콩 현지법인 청산

- 2016.06 카티스템 장기추적관찰 연구자 임상시험 종료

- 2016.10 태국지역대상 현지 파트너사와 제대혈은행 설립 및 운영 계약 체결

- 2016.10 일본 공동투자기업 설립

- 2017.04 동아에스티(주)(구. 동아제약(주)와 체결한 카티스템에 대한

국내 독점판권계약 합의해지

- 2017.07 카티스템 국내 자체 판매 개시

- 2017.12 뉴모스템 국내 임상 2상 승인(추가)

- 2017.12 카티스템 인도지역 판매권 계약 합의해지

- 2018.02 뉴로스템 미국 제1/2a상 임상시험 승인

- 2018.03 카티스템 미국 임상 1/2a상 종료

- 2019.01 뉴모스템 미국 임상 1/2a상 종료

카티스템 발목관절 적응증 국내독점판매권 부여

(계약상대방 : 현대바이오랜드)

- 2019.02 CM사업부(화장품사업부) 영업양도 (거래상대방 : 셀리노)

- 2019.03 전환사채(CB) 발행(400억원), 무상증자 (주당 신주배정주식수 : 1주)

- 2019.05 SMUP-IA-01(주사형무릎골관절염치료제) 국내 임상 1상 승인

- 2019.12 카티스템(EVA-001) 무릎골관절염 환자 대상 일본임상 2상 승인

(K&L 2~4등급, HTO 병행시술)

카티스템 일본 기술이전 및 독점판매권 부여

(계약상대방 : EVASTEM Co.,Ltd)

카티스템 발목관절 거골 연골/골연골결손환자 대상 국내 임상 3상 승인

뉴로스템 국내 임상 1/2a상 종료

- 2020.01 카티스템 발목관절 거골 연골/골연골결손환자 대상 국내 임상 3상 양도

(양수자 : 현대바이오랜드)

- 2020.11 주사형 무릎골관절염치료제 (SMUP-IA-01) 국내 임상 1상 종료

- 2020.12 고효능세포배양플랫폼(MLSC) 기술이전 (계약상대방 : LG화학)

- 2021.02 카티스템(EVA-001) 무릎골관절염 환자 대상 일본3상 승인

(K&L 2~3등급)

메디포스트메디투어 청산 완료

- 2021.03 카티스템 말레이시아 정식품목허가(BLA) 신청

- 2021.04 제대혈유래 면역세포치료제 전문 자회사 이뮤니크 설립

- 2021.07 중국합작투자법인 Shandong Orlife 투자계약 해지 및 권리 회수

(중국현지파트너 귀책사유)

- 2021.09 큐로닉스 청산 완료

- 2021.10 주사형 무릎골관절염치료제 (SMUP-IA-01) 국내 임상 2상 승인

바. 합병, 분할, 자산양수도, 영업양수도에 관한 사항

- 연결실체는 2019년 2월 1일 줄기세포 연구 전문기업으로서 R&D와 치료제개발에 집중하고, 화장품 사업 추진을 위해 하나투어와 공동으로 설립한 합작투자법인 주식회사 셀리노에 CM사업부(화장품사업부)를 양도가액 940,175,435원에 양도하였습니다. 영업양도 관련공시는 2019.2.1 주요사항보고서(영업양도결정)를 참조하여 주시기 바랍니다.

사. 최근 5년 종속회사의 연혁 및 경영활동

|

회사명 |

회사의 연혁 및 경영활동 |

|---|---|

|

MEDIPOST |

- 2018.03 카티스템 임상 1/2a상 종료 - 2019.01 뉴모스템 임상 1/2상 종료 - 2019.08 뉴모스템 패스트트랙 지정 |

| 이뮤니크 | - 2021.04 설립 (면역세포치료제 개발) |

| 큐로닉스 | - 2017.03 대표이사 이승진(LEE ANTONIO SEUNG JIN) 선임 - 2020.03 대표이사 이승진(LEE ANTONIO SEUNG JIN) 재선임 - 2021.09 청산 완료 |

|

메디포스트 |

- 2015. 11 설립 - 2015. 11 대표이사 이장영 선임 |

3. 자본금 변동사항

가. 자본금 변동추이

- 당사는 보통주 이외의 다른 종류주식을 발행하지 않았습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 (2021년 9월말 |

전기 (2020년말) |

전전기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 16,264,194 | 15,617,842 | 15,617,842 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 8,132,097,000 |

7,808,921,000 |

7,808,921,000 |

|

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 8,132,097,000 |

7,808,921,000 |

7,808,921,000 |

나. 자본금 증감 현황

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 (2021년 9월말 |

전기 (2020년말) |

전전기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식증감 | 646,352 | - | 7,749,421 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금증감 | 323,176,000 | 3,874,710,500 | ||

| 증감사유 | 전환권 행사 | - | 무상증자 |

*보고서 제출일 현재 발행주식총수 현황

- 전환권 행사 : 646,352주 (청구일 : 2021.02.03)

- 발행주식총수 : 16,264,194주 (신주상장일 : 2021.02.17)

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 16,264,194 | - | 16,264,194 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 16,264,194 | - | 16,264,194 | - | |

| Ⅴ. 자기주식수 | 119,000 | - | 119,000 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 16,145,194 | - | 16,145,194 | - | |

*보고서 제출일 현재 발행주식총수 현황

- 전환권 행사 : 646,352주 (청구일 : 2021.02.03)

- 발행주식총수 : 16,264,194주 (신주상장일 : 2021.02.17)

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 119,000 | - | - | - | 119,000 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 119,000 | - | - | - | 119,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 119,000 | - | - | - | 119,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

5. 정관에 관한 사항

가. 당사의 정관의 최근 개정일은 2019년 3월 22이며, 이번 2021년 3월 30일에 개최된 21기(2020년) 정기주주총회 안건에는 정관변경의 건은 포함되지 않았습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 22일 | 19기(2018년) 정기주총 |

제2조 목적 제9조 주식의 종류 제9조의2 주식등의 전자등록 제12조 명의개서대리인 제13조 주주등의 주소, 서명 및 인감신고 제15조 전환사채발행 제16조 신주인수권부사채의 발행 제40조의3 감사위원회의 직무 제42조의2 외부감사인의 선임 |

- 회사의 사업역량 확대를 위한 사업목적 추가 - 주권 전자등록의무화에 따라 삭제(전자증권법 §25 ①) - 전자증권법에 따라 발행하는 모든 주식 등에 대하여 전자등록이 의무화됨에 따라 근거를 신설 - 코스닥상장법인 표준정관의 내용 반영을 위한 규정 정비 |

* 최근 3년간의 정관 변경 이력을 기재하였습니다.

* 정관변경일은 주주총회에서 정관이 승인된 날짜를 기재하였습니다.

II. 사업의 내용

1. 사업의 개요

연결회사의 각 부분은 독립된 재화 및 용역을 제공하는 법률적 실체에 의해 구분되

어 있으며 (1) 제대혈은행 사업, (2) 줄기세포치료제 사업, (3) 건강기능식품 사업 (4) 줄기세포치료제 해외사업개발, (5) 면역세포치료제 개발로 구별하고 있습니다.

당사 및 종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

|

회사명 |

사업구분 |

주요 사업 내용 |

|---|---|---|

|

메디포스트 |

제대혈은행 |

제대혈보관서비스 |

|

줄기세포치료제 |

퇴행성관절염 치료제 "카티스템" 판매 |

|

|

건강기능식품 |

멀티비타민, 유산균 등 |

|

| MEDIPOST America, Inc. |

줄기세포치료제 해외사업개발 |

북미 임상시험진행, 세포치료제 글로벌 라이센싱 등 |

| *이뮤니크 | 신약개발 | 제대혈유래 면역세포치료제 개발 (조절T세포, NK세포) |

| **메디포스트 메디투어 |

외국인환자유치 | 외국인환자유치 |

| **큐로닉스 | 신약개발 | 신약개발 및 판매 |

* 2021년 4월 면역세포치료제 회사 이뮤니크가 설립되었습니다.

**2021년 2월 및 9월 메디포스트메디투어와 큐로닉스는 각각 청산절차가 완료되었습니다.

각 사업이 속한 산업의 특성은 II.사업의 내용-7. 기타참고사항을 확인해주시기 바랍니다.

2. 주요 제품 및 서비스

당사의 주요 제품 및 서비스별 매출액이 총매출액에서 차지하는 비율은 다음과 같습니다.

| (2021.09.30 현재) | (단위:백만원,%) |

|

사업부문 |

매출유형 |

품 목 |

구체적용도 |

매출액 |

비율 |

|---|---|---|---|---|---|

|

제대혈은행 |

제품 |

제대혈 보관 및 조혈모세포 이식 등 |

소아암, 백혈병 등 난치성 질환 치료 |

18,805 | 46.9% |

|

줄기세포치료제 |

제품 |

동종줄기세포치료제 |

관절연골재생치료제 |

12,425 | 31.0% |

|

건강기능식품 |

상품 |

멀티 비타민, 미네랄 건강기능식품 |

건강기능식품 상품 판매 |

7,204 | 18.0% |

|

기타 |

- |

화장품 원재료, 임대수익 등 | 화장품 원재료, 임대수익 등 | 1,658 | 4.1% |

|

합 계 |

- |

- |

- |

40,092 | 100.0% |

* 연결매출 기준으로 작성하였습니다.

3. 원재료 및 생산설비

가. 주요 원재료의 가격변동추이

| (2021.09.30 현재) | (단위: 원) |

| 사업부문 |

품목 |

2021년 |

2020년 |

2019년 |

|---|---|---|---|---|

| 제대혈보관서비스 | 처리가공용 Bag | 45,689 | 42,622 | 43,053 |

| ABO RH 3종 | 14,667 | 14,667 | 14,667 | |

| Blood Culture 배지 | 1,417 | 1,288 | 1,288 | |

| Stem sell enumertion kit | 23,800 | 23,800 | 23,800 | |

| Cryoserv | 50,000 | 50,000 | 46,667 | |

| Pentaspan | 20,629 | 20,629 | 22,040 | |

| Overwrap Bag | 3,800 | 3,800 | 3,600 | |

| Multi Freezing Bag | 45,000 | 43,000 | - | |

| 줄기세포치료제 | Gentamicin | 2,991 | 2,991 | 299 |

| TRYPSIN 0.25% (1X) Solution |

13,000 | 13,000 | 12,000 | |

| CellSTACK® Culture Chamber 10 Chamber |

97,000 | 90,000 | 90,833 | |

| CellSTACK® Culture Chamber 5 Chamber |

90,625 | 74,375 | 74,375 | |

| 2mL AS V-VIAL | 43,000 | 39,000 | 39,000 |

나. 생산시설 관련

| (2021.09.30 현재) |

| 사업부문 | 구분 | 2021년 | 2020년 | 2019년 |

|---|---|---|---|---|

| 제대혈보관서비스 |

가동가능일 | 273 | 365 | 365 |

| 1일평균 가동시간 | 8 | 8 | 8 | |

| 총가능시간 | 2,184 | 2,920 | 2,920 | |

| 실가동시간 | 2,184 | 2,920 | 2,920 | |

| 가동률(%) | 100% | 100% | 100% | |

| 보관능력 (Unit) | 9,809 | 12,883 | 13,560 | |

| 보관실적 (Unit) | 8,374 | 10,633 | 11,284 | |

| 줄기세포치료제 | 가동가능일 | 273 | 365 | 365 |

| 1일평균 가동시간 | 24 | 24 | 24 | |

| 총가능시간 | 6,552 | 8,760 | 8,760 | |

| 실가동시간 | 4,200 | 5,532 | 7,356 | |

| 가동률(%) | 64.1% | 63.2% | 84.0% | |

| 생산능력 (vial) | 14,976 | 19,968 | 19,968 | |

| 생산실적 (Vial) | 3,273 | 4,355 | 4,265 |

* 제대혈보관서비스

생산능력은 근무인원 수 ×근무일 수 ×인당 1일 생산가능량의 방법으로 산출하며, 제대혈 보관 특성상 휴일을 포함하여 가동이 지속되어야 합니다.

* 줄기세포치료제

생산능력은 배양기 수 × 배양기 당 생산가능량의 방법으로 산출하며, 줄기세포 치료제 생산 특성상 휴일을 포함하여 가동이 지속되어야 합니다. 완제의약품(DP) 기준으로 작성하였습니다.

다. 생산 및 영업설비 현황

당사는 본사(판교사옥)에서 주요 사업부문의 마케팅, 영업, 연구개발 및 제대혈제조 등의 사업활동을 수행하고 있고, 세포치료제 GMP공장에서 카티스템제조 및 연구개발 사업활동 등을 수행하고 있습니다.

주요 사업장 현황

| (2021.09.30 현재) |

| 지역 | 사업장 | 소재지 |

|---|---|---|

| 국내 | 본사 | 경기도 성남시 분당구 대왕판교로 644번길 21 |

| 세포치료제GMP공장 | 서울시 구로구 디지털로 306(구로동, 대륭포스트타워2차) |

보고기간말 현재 당사의 주요 시설 및 설비의 장부가액은 다음과 같습니다.

| (2021.09.30 현재) | (단위: 백만원) |

|

구분 |

자산형태 |

2021년 | 2020년 | 2019년 |

|---|---|---|---|---|

|

유형자산 |

토지 | 40,620 | 38,638 | 33,084 |

| 건물 | 39,541 | 38,215 | 35,198 | |

| 기계장치 | 3,822 | 1,852 | 1,966 | |

| 비품 | 210 | 179 | 359 | |

| 시설장치 | 7,518 | 686 | 1,138 | |

| 리스사용자산 | 1,888 | 579 | 575 | |

| 건설중인자산 | 92 | 4,874 | 12 | |

|

합계 |

93,690 | 85,021 | 72,331 | |

* 상기 유형자산중 토지와 건물을 제외한 자산은 객관적인 시가판단이 어려워 장부가액을 기준으로 작성하였습니다. 다만, 토지와 건물은 2020년말에 공정가치로 재평가가 이루어졌습니다.

당사의 주요 시설 및 설비의 주요증감사유는 세포치료제 GMP공장 증설관련 투자 3,063백만원, 세포치료제 GMP공장관련 토지 및 건물 투자 4,002백만원, 기타 생산 및 영업설비 투자 2,854백만원, 차입원가 자본화 919백만원, 감가상각 (-)2,169백만원입니다.

향후 세포치료제GMP공장 증설과 관련한 투자계획은 다음과 같습니다.

| (단위: 백만원) |

| 기간 | 총 소요자금 | 기지출금액 | 투자의목적 및 향후기대효과 |

|---|---|---|---|

| 2019.5 ~2021.07 | 14,112 | 14,112 | GMP증설(카티스템 장기매출계획에 따른 원료의약품 생산능력 증대) |

4. 매출 및 수주상황

가. 매출실적

| (2021.09.30 현재) | (단위: 백만원) |

| 사업부문 | 매출유형 | 품 목 | 2021년 | 2020년 | 2019년 | |

|---|---|---|---|---|---|---|

| 제대혈은행 | 제품 | 제대혈 처리, 보관 및 이식 등 | 내수 | 18,805 | 21,031 | 22,232 |

| 줄기세포치료제 | 제품 | 동종줄기세포치료제 | 내수 | 12,425 | 16,439 | 15,921 |

| 수출 | - | - | 20 | |||

| 건강기능식품 | 상품 | 멀티 비타민, 미네랄건강기능식품 | 내수 | 7,204 | 7,470 | 5,488 |

| 기타 | 제품,상품 | 줄기세포배양액, 임대수익 등 | 내수 | 1,653 | 3,685 | 2,149 |

| 수출 | 5 | - | - | |||

| 합 계 | 합 계 | 40,092 | 48,625 | 45,811 | ||

* 연결실체간의 거래액이 조정된 금액입니다.

나. 판매방법 및 조건

- 가족 제대혈은행의 경우 산부인과 병원에 파견한 코디네이터를 통하거나, 비치한 홍보물을 바탕으로 당사 코디네이터 조직을 통하여 고객을 유치하고 있으며, 공여 제대혈은행의 경우 한국조혈모세포협회를 통한 판매를 하고 있습니다.

- 건강기능식품의 경우 온라인 쇼핑몰,도매,지점 등을 통해 판매가 이루어지며 판매제품의 결제는 주로 카드결제와 현금판매로 이루어 지고 있습니다.

- 줄기세포치료제 제조 및 판매 사업은 당사가 독자적으로 개발한 제대혈을 기반으 로 한 세계 최초의 동종 성체줄기세포치료제를 제조하고 공급하는 사업으로, 당사가 직접 병의원 등에 판매하고 있습니다.

다. 판매전략

- 당사의 제대혈은행 사업의 전략은 두 가지 방향을 동시에 추진하고 있습니다.

첫째는 제대혈관리법 시행으로 제대혈 보관에 대한 관심이 높아짐에 따라 전국 대

상 월 1회 이상 "임신출산육아박람회”와 "Celltree 산모교실"등의 온,오프라인 행사와 더불어 대형 산부인과와 협력을 통한 병원 내 "산모교실"진행 등 당사에 서의 직접적인 홍보를 강화하고 있으며, 둘째로는 고객과의 접점인 산부인과 병원과의 네트워크와 당사의 TM센터 조직을 활용한 직접적인 판매입니다. 이는 당사와 원활한 네트워크가 형성된 병원으로 선별된 직원을 파견하는 방법 및 TM센터조직에 능력이 검증된 인력을 확충하는 방법으로 이루어집니다. 결과적으로 기업 및 당사 제품에 대한 홍보와 직접적인 판매 및 연계된 판매 전략을 가지고 있다고 볼 수 있습니다.

- 당사의 건강기능식품사업은 모비타라는 고유브랜드를 구축하여 대상(남녀노소, 임산부)과 성분(프로바이오틱스, 비타민, 오메가3, 크릴오일 등), 기능(기초영양, 복합영양, 장건강, 눈건강, 다이어트 등)에 따라 맞춤형 제품과 산부인과 전용 제품이 별도로 출시하여, 자체 쇼핑몰(www.mo-vita.co.kr)과 병원, 온라인 등을 통해서 판매하고 있습니다.

- 당사의 줄기세포치료제는 전문의약품에 속하기 때문에 법규내에서 병의원의 의사를 대상으로 하는 마케팅을 전개 중에 있습니다. 종합병원 고객과의 공동연구자 임상진행, 국내외 학술대회 발표 및 지속적인 참가, 대리점 영업인력 교육 강화 등을 통해 전국 상급종합병원 및 정형외과 전문병원 등에 판매를 확대해나가고 있습니다.

라. 수주현황

- 해당사항 없습니다.

5. 위험관리 및 파생거래

연결실체는 여러 활동으로 인하여 시장위험(외환위험, 이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리프로그램은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

가. 재무위험요소

(1) 시장위험

① 외환위험

연결실체의 외환위험은 주로 인식된 자산과 부채의 환율변동과 관련하여 미래예상거래 및 인식된 자산ㆍ부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채의 장부금액은 다음과 같습니다.

| (단위 : 천원, USD, JPY) |

| 구 분 | 외 화 | 당분기말 | 전기말 | ||

|---|---|---|---|---|---|

| 외화금액 | 원화금액 | 외화금액 | 원화금액 | ||

| 자 산 | USD | 604,893 | 716,738 | 496,238 | 539,907 |

| JPY | 100,000,000 | 1,058,180 | 100,000,000 | 1,054,260 | |

| 부 채 | USD | 8,081 | 9,575 | 22,409 | 24,381 |

보고기간종료일 현재 다른 모든 변수가 일정하고 각 외화에 대한 기능통화의 환율이10% 변동시 환율변동이 세전이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 70,716 | (70,716) | 51,553 | (51,553) |

| JPY | 105,818 | (105,818) | 105,426 | (105,426) |

상기 민감도분석은 보고기간종료일 현재 기능통화 이외의 외화로 인식된 화폐성 자산 및 부채를 대상으로 하였습니다.

② 이자율위험

연결실체는 고정이자율로 차입하여 이자율 변동에 따른 현금흐름 위험에 노출되어 있지 않습니다.

③ 가격위험

연결실체는 재무상태표상 기타포괄손익-공정가치 측정 금융자산으로 분류되는 연결실체 보유 지분상품의 가격위험에 노출되어 있습니다. 한편, 연결실체의 시장성 있는 지분상품은기타포괄손익-공정가치 측정 금융자산으로 분류되어 공정가치의 변동이 자본으로 반영되고 있으므로, 지분상품의 가격 변동이 연결실체의 손익에 미치는 효과는 없습니다.

(2). 신용위험

연결실체는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 한편, 대손위험에 대한 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 매출채권잔액에 대한 지속적인 관리업무를 수행하고 있습니다.

현금및현금성자산, 장단기금융기관예치금, 당기손익-공정가치금융자산, 대여금 등으로 구성된 기타금융자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 인하여 발생합니다. 한편, 현금성자산 및 장단기금융기관예치금을 신한은행 등 금융기관에 예치하고 있으며, 해당 금융기관은 신용등급이 우수하다고 판단되고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

또한, 금융상품 중 매출채권 및 기타채권의 연령분석은 주석9에 기술되어 있으며 이를 제외하고 연결실체의 당기손익 및 자본에 영향을 미치는 금융상품의 연체는 발생하지 않았습니다.

금융자산의 장부가액은 연결실체의 신용위험에 대한 최대노출정도를 나타내고 있다고 판단되며, 보고기간종료일 현재 연결실체의 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 8,604,065 | 9,286,045 |

| 단기금융상품 | 33,070,000 | 48,324,043 |

| 매출채권 및 기타채권 | 11,403,373 | 11,911,084 |

| 유동 당기손익-공정가치금융자산 | 11,042,814 | - |

| 비유동 당기손익-공정가치금융자산 | 4,900,514 | 4,890,293 |

| 기타금융자산 | 3,183,610 | 3,476,141 |

| 합 계 | 72,204,376 | 77,887,606 |

(3). 유동성위험

연결실체는 매 6개월 및 1년 단위로 자금수지계획을 수립함으로써 영업활동, 투자활동, 재무활동에서의 자금수지를 미리 예측하고 있으며, 이를 통해 필요한 유동성 규모를 사전에 확보하고 유지하여 향후에 발생할 수 있는 유동성 리스크를 사전에 관리하고 있습니다. 또한, 신중한 유동성 위험 관리는 충분한 현금성자산 및 시장성 있는 매도가능금융자산의 유지, 적절히 약정된 신용한도금액으로부터의 자금 여력 등을 포함하고 있습니다.

보고기간종료일 현재 연결실체의 금융부채의 연도별 상환계획(명목금액)은 다음과 같습니다.

① 당분기말

| (단위 : 천원) |

| 구 분 | 1년미만 | 1년 - 2년 | 2년 - 5년 | 5년이상 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 972,313 | - | - | - | 972,313 |

| 미지급금 | 2,808,039 | - | - | - | 2,808,039 |

| 단기차입금 | 9,994,920 | - | - | - | 9,994,920 |

| 전환사채 | 19,000,000 | - | - | - | 19,000,000 |

| 리스부채 | 496,456 | 326,228 | 560,146 | 445,136 | 1,827,966 |

| 기타금융부채 | 569,095 | 274,541 | 1,417,806 | - | 2,261,442 |

| 합계 | 33,840,823 | 600,769 | 1,977,952 | 445,136 | 36,864,680 |

② 전기말

| (단위 : 천원) |

| 구 분 | 1년미만 | 1년 - 2년 | 2년 - 5년 | 5년이상 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 1,571,089 | - | - | - | 1,571,089 |

| 미지급금 | 2,625,333 | - | - | - | 2,625,333 |

| 단기차입금 | 9,994,920 | - | - | - | 9,994,920 |

| 전환사채 | - | 40,000,000 | - | - | 40,000,000 |

| 리스부채 | 328,147 | 201,658 | 69,131 | - | 598,936 |

| 기타금융부채 | 269,511 | 599,764 | 1,452,850 | - | 2,322,125 |

| 합 계 | 14,789,000 | 40,801,422 | 1,521,981 | - | 57,112,403 |

나 자본위험 관리

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보유하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 산업내의 타사와 마찬가지로 연결실체는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있으며, 자본조달비율은 순차입금을 총자본으로 나누어 산출하고 있습니다. 순차입금은 재무상태표상 차입금등 총계에서 현금및현금성자산 등(정부보조금 차감하고 단기금융자산 포함)을 차감한 금액이며, 총자본은 재무상태표의 자본에 순차입금을 가산한 금액입니다.

보고기간종료일 현재 부채비율 및 자본조달비율은 다음과 같습니다.

① 부채비율

| (단위 : 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 부채총계 | 84,554,315 | 102,896,204 |

| 자본총계 | 138,305,742 | 116,915,225 |

| 부채비율 | 61.14% | 88.01% |

② 자본조달비율

| (단위 : 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 차입금 등 | 27,427,603 | 51,949,518 |

| 현금및현금성자산 등 | (41,674,065) | (57,610,089) |

| 순차입금(0 이하인경우 0) | - | - |

| 자본총계 | 138,305,742 | 116,915,225 |

| 총자본 | 138,305,742 | 116,915,225 |

| 자본조달비율 | - | - |

다. 공정가치 추정

활성화된 시장에서 거래되는 금융상품의 공정가치는 보고기간 말 현재 고시되는 시장가격에 기초하여 산정됩니다.

활성화된 시장에서 거래되지 아니하는 금융상품의 공정가치는 추정현금흐름할인방법과 같은 다양한 평가기법을 사용하여 결정하고 있으며, 보고기간 말에 현재 시장상황에 근거하여 가정을 수립하고 있습니다.

매출채권 및 기타채권의 경우, 손상차손누계액을 차감한 장부금액을 공정가치 근사치로 보며, 금융부채 공정가치는 계약상의 미래현금흐름을 유사한 금융상품에 대해 연결실체가 적용하는 현행시장이자율로 할인한 금액으로 추정하고 있습니다.

라. 파생상품 등 거래현황

- 해당 사항 없습니다.

6. 주요계약 및 연구개발활동

가. 주요계약

(1) 라이센스아웃 계약

보고서 작성일 기준 당사가 체결중인 라이센스아웃 계약 현황은 다음과 같습니다.

1) 계약총괄표

| [2021년 09월 30일 현재] |

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총계약금액 | 총수취금액 | 진행단계 |

|---|---|---|---|---|---|---|---|

| 카티스템 |

MEDIPOST America Inc. |

북/중남미 및 유럽 등 |

2014.04.28 | (주1) | (주2) | (주2) | 미국 1/2a 임상종료 |

| 뉴모스템 |

MEDIPOST America Inc. |

북/중남미 및 유럽 등 |

2014.04.28 | (주1) | (주2) | (주2) | 미국 1/2 임상종료 |

| 카티스템 | *Shandong OrLife Pharmaceutical Co., Ltd |

중국 (홍콩,마카오 제외) |

2018.04.09 | 2021.07.09 | (주2) | (주2) | 계약해지 및 권리회수 |

| 카티스템 |

EVASTEM Co., Ltd. |

일본 |

2019.12.05 |

(주1) |

(주1) |

(주2) |

일본 2상 및 3상 승인 |

| 고효능세포배양플랫폼 (MLSC) |

LG화학 | 전세계 (일본,중국제외) |

2020.12.23 | (주1) |

4,278억원 |

선급금 10억원 |

계약완료 |

* 당사는 중국현지파트너의 귀책사유로 중국합작투자법인 Shandong OrLife Pharmaceutical 설립 투자 계약 해지를 통보하고, 중국 현지파트너와 합작투자법인에 이전했던 모든 권리를 회수하였습니다. (2021.07.19 타법인주식취득결정 정정공시 / 기타주요경영사항 공시 참고 요망)

(주1) 계약 세부내용을 참고해주시기 바랍니다.

(주2) 계약 세부내용의 경우, 영업기밀에 해당되므로 기재하지 않습니다.

2) 계약 세부내용

① 품목 : 카티스템 & 뉴모스템

| 계약상대방 | MEDIPOST America Inc. |

| 계약내용 | 카티스템 및 뉴모스템에 북/중남미및 유럽 등에 특허실시권, 임상개발 권리 및 독점판매권 부여 |

| 대상지역 | 북미, 중남미, 유럽, 호주, 뉴질랜드 |

| 계약기간 | 계약체결일 : 2014. 04. 28 계약종료일 : 제품출시 후 10년까지 효력 |

| 총계약금액 | (주) |

| 수취금액 | (주) |

| 계약조건 | (주) |

| 대상기술 | 카티스템 : 골관절염 환자의 무릎 연골결손 치료제 뉴모스템 : 미숙아의 기관지폐이형성증 치료제 |

| 개발진행단계 | 카티스템 미국 1/2a 임상종료 뉴모스템 미국 1/2 임상종료 |

| 기타 | - |

(주) 계약 세부내용의 경우, 영업기밀에 해당되므로 기재하지 않습니다.

② 품목 : 카티스템

| 계약상대방 | Shandong OrLife Pharmaceutical Co., Ltd |

| 계약내용 | 카티스템 기술이전 및 독점판매권 |

| 대상지역 | 중국(홍콩, 마카오 제외) |

| 계약기간 | 계약체결일 : 2018.04.09 계약종료일 : CFDA허가 후 시판으로부터 10년 그러나, 현지 파트너사 계약조건 불이행 사유로 계약해지 및 권리회수 (2021.07.09) |

| 총계약금액 | (주) |

| 수취금액 | (주) |

| 계약조건 | (주) |

| 대상기술 | 카티스템 : 골관절염 환자의 무릎 연골결손 치료제 |

| 개발진행단계 | 계약해지 및 권리회수 (2021.07.09) |

| 기타 | - |

(주) 계약 세부내용의 경우, 영업기밀에 해당되므로 기재하지 않습니다.

* 당사는 중국현지파트너의 귀책사유로 중국합작투자법인 Shandong OrLife Pharmaceutical 설립 투자 계약 해지를 통보하고, 중국 현지파트너와 합작투자법인에 이전했던 모든 권리를 회수하였습니다. (2021.07.19 타법인주식취득결정 정정공시 / 기타주요경영사항 공시 참고 요망)

③ 품목 : 카티스템

| 계약상대방 |

EVASTEM Co., Ltd. |

| 계약내용 |

카티스템 기술이전 및 독점판매권 |

| 대상지역 |

일본 |

| 계약기간 |

계약체결일 : 2019년 12월 05일 계약종료일 : 품목허가 후, 10년 |

| 총계약금액 |

마일스톤 450만불 + 경상기술료 |

| 수취금액 |

(주) |

| 계약조건 |

(주) |

| 대상기술 |

카티스템 : 골관절염 환자의 무릎 연골결손 치료제 |

| 개발진행단계 |

일본 임상 2상 승인(19.12) 및 3상 승인(21.02) |

| 기타 |

- |

(주) 계약 세부내용의 경우, 영업기밀에 해당되므로 기재하지 않습니다.

④ 품목 : 고효능세포배양플랫폼 (MLSC)

| 계약상대방 |

LG 화학 |

| 계약내용 |

고효능 세포배양(MLSC) 플랫폼 기술이전 |

| 대상지역 |

전세계 (중국 & 일본 제외) |

| 계약기간 |

체결일 : 2020년 12월 23일 종료일: ‘라이선스제품’의 판매개시일로부터 10년이되는 날 또는 특허 소멸일 중 늦은 날 |

| 총계약금액 |

총 4,278억원 + 경상기술료(로열티) 별도 |

| 수취금액 |

선급금 10억원 (반환의무 없음) |

| 회계처리방법 |

선급금 일시 수익인식 |

| 계약조건 |

- 선급금 및 단계별 성공시 마일스톤 등의 총합 : 4,278억원 - 상업화에 따른 판매액 대비 일정 금액 경상기술료 별도 - 임상, 허가, 상업화 미실현시 본 계약은 종료될 수 있으며, 계약 종료에 따른 당사의 위약금 지급의무는 없음 |

| 대상기술 |

MLSC 세포를 seed cell로 하여 ‘특정’ 유전자 삽입을 통한 ‘세포유전자치료제’ 개발을 위한 플랫폼 |

| 개발진행단계 |

계약완료(2020.12), 전임상 |

| 기타 |

- LG화학 지정 특정유전자에 대한 독점적 계약 (타사의 타유전자에 대한 추가적 기술이전 가능). - 당사는 LG화학이 개발하는 ‘라이선스제품’에 대한 공동개발 옵션권리를 행사할 수 있음. |

(2) 라이센스인 계약

- 해당사항 없습니다.

(3) 판권이전 계약

보고서 작성일 기준 당사가 체결중인 판권이전 계약 현황은 다음과 같습니다.

1) 계약총괄표

| [2021년 09월 30일 현재] |

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 진행단계 |

|---|---|---|---|---|---|

| 카티스템 | ZEMYNA Corporation Inc. | 중미지역 | 2016. 01.19 | (주1) | 계약완료 |

| 카티스템 | *현대바이오랜드(주) | 국내 | 2018.12.31 | (주1) | 임상3상 양수도완료 (20.02) 및 임상진행 |

(주1) 품목별 계약 세부내용을 참고해주시기 바랍니다.

*SK바이오랜드 사명이 현대바이오랜드로 변경하였습니다. (2020년 10월)

2) 품목별 계약 세부내용

① 품목 : 카티스템

| 계약상대방 | ZEMYNA Corporation Inc. |

| 계약내용 | 카티스템에 대한 중미지역 독점판매권 부여 |

| 대상지역 | 중미지역 |

| 계약체결일 | 2016.01.19 |

| 계약기간 | 체결일로부터 15년 (이후 15년간 2회 연장/재계약 가능) 2021. 12. 31까지 중미지역 국가중 1개국 품목허가 되지 않을 경우 계약 해지 조건 |

| 총계약금액 | (주) |

| 계약조건 | (주) |

| 진행단계 | 계약완료 |

| 기타 | 본 계약은 메디포스트㈜, MEDIPOST America Inc., ZEMYNA Corporation Inc.간의 3자계약입니다. |

(주) 계약 세부내용의 경우, 영업기밀에 해당되므로 기재하지 않습니다.

② 품목 : 카티스템

| 계약상대방 | 현대바이오랜드 |

| 계약내용 | 카티스템 발목관절 적응증 확장 임상시험 및 품목허가 후, 이에 대한 국내 독점판매권 계약 체결 |

| 대상지역 | 국내 |

| 계약체결일 | 2018. 12. 31 |

| 계약기간 | 품목허가 (계약체결일로부터 5년 이내) 후 15년까지 유효 |

| 총계약금액 | 공급계약금액: 총 156억원 (1-5차년도: 52억원, 6-10차년도: 104억원) |

| 계약조건 | (주) |

| 진행단계 | 국내 임상 3상 승인 (2019년 12월) 국내 임상 3상 양수도 완료 (2020년 2월) 및 임상진행 - 양도자 : 메디포스트 - 양수자 : 현대바이오랜드 |

| 기타 | - |

(주) 계약 세부내용의 경우, 영업기밀에 해당되므로 기재하지 않습니다.

*SK바이오랜드 사명이 현대바이오랜드로 변경하였습니다. (2020년 10월)

(4) 기술이전 계약

보고서 작성일 기준 당사가 체결중인 기술이전 계약 현황은 다음과 같습니다.

| 계약상대방 | Inter Stemma Company Limited |

| 계약내용 | 제대혈 가공, 보관 등 관련 기술이전 |

| 대상지역 | 태국 |

| 계약기간 | 2016.10.04 ~ 양사간 합의시 |

| 총계약금액 | (주) |

| 수취금액 | (주) |

| 계약조건 | (주) |

| 회계처리방법 | 기타 매출 계정 반영 |

| 진행단계 | - |

| 기타 | - |

(주) 계약 세부내용의 경우, 영업기밀에 해당되므로 기재하지 않습니다.

나. 연구개발활동

(1) 연구개발조직

1) 연구개발활동의 개요

당사는 윤리적 문제 및 면역 거부로부터 자유로우며, 타 성체줄기세포 대비 우수한 성장 분화능력이 있는 제대혈 유래 성체줄기세포 치료제를 개발 하고 있습니다.

또한 차별화된 원천기술을 보유함으로써 필요시 즉시 사용할 수 있으며 대량생산이 가능한 다양한 파이프 라인을 가지고 있고 해마다 이러한 연구개발에 핵심 기술 인력의 확대와 투자를 확충하고 있습니다.

2) 연구개발 담당조직

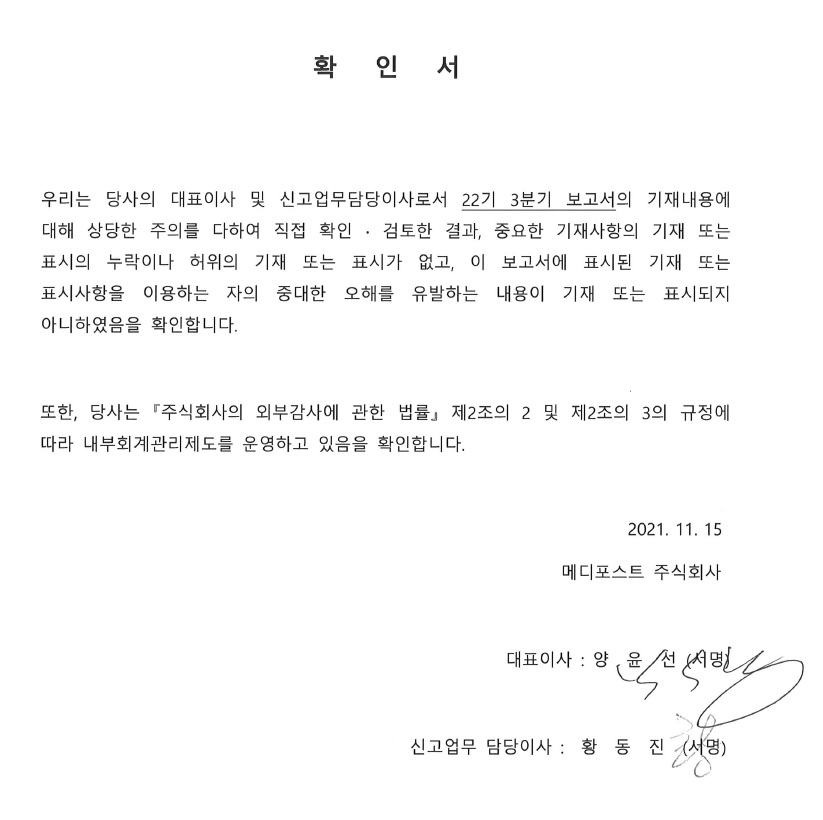

당사의 연구개발조직은 보고서 제출일 현재 생명공학연구소가 있습니다.

① 연구개발 조직 개요

당사의 연구개발 조직은 생명공학연구소(판교 소재) 연구부 4개팀, 개발부 3개팀,

지원 1개팀으로 구성되어 있으며, 그 현황은 다음과 같습니다.

생명공학연구소는 카티스템을 비롯한 뉴모스템, 뉴로스템과 SMUP-Cell 기술을 적용한 파이프라인 관련한 연구를 수행중이며 이에 필요한 공정 개발 및 줄기세포에 관한 연구도 병행하고 있습니다. 또한, 국내외 개발과 인허가와 임상시험 관리도 수행하고 있습니다.

< 연구개발 조직 구성 >

| (2021년 09월 30일 현재) |

| 조직 |

팀 |

주요 업무 |

|---|---|---|

|

생명공학 |

연구팀 | 카티스템, 뉴모스템, 뉴로스템 , SMUP-Cell 적용 파이프라인 등 연구개발 |

| 개발부 | 국내외 개발/ 인허가, 임상시험 관리 | |

| 연구개발지원팀 |

연구개발 지원 전반 |

|

|

연구소조직 |

*생명연구소의 면역세포연구팀은 4월 1일 신설된 자회사 이뮤니크 연구소로 편입되었습니다.

② 연구개발 인력 현황

공시서류 작성기준일 현재 당사는 생명공학연구소 박사급 6명, 석사급 19명 등 연구전담 인력 총 30명을 보유하고 있으며, 그 현황은 다음과 같습니다.

< 연구개발 인력 현황 >

| 구분 | 박사 | 석사 | 기타 | 합계 |

|---|---|---|---|---|

| 본부장 | 1 | - | - | 1 |

| 연구소장 | 1 | - | - | 1 |

| 생명공학연구소 | 4 | 19 | 5 | 28 |

| 합계 | 6 | 19 | 5 | 30 |

③ 핵심연구인력

당사의 핵심인력에 대한 담당업무, 주요 경력 및 연구실적 현황은 아래와 같습니다.

<핵심 연구인력 현황>

|

직 위 |

성 명 |

담당업무 |

주요 경력 |

주요 연구실적 |

|---|---|---|---|---|

| 대표이사 |

양윤선 |

경영총괄 |

서울대학교 의과대학 의학박사('99) |

[논문] - Small hypoxia-primed MSC attenuate GVHD ('18년, Leukemia) |

|

연구개발 (부사장) |

오원일 |

연구개발 |

서울대학교 의과대학 의학박사('99) |

[논문] |

|

연구소장 (전무) |

최수진 |

연구개발 |

울산대학교 의과대학 의학박사('03) |

[논문] - Small hypoxia-primed MSC attenuate GVHD ('18년, Leukemia) |

2) 연구개발 비용

연결실체의 최근 3년간 연구개발비용은 다음과 같습니다.

신규개발 프로젝트는 신약후보물질발굴, 전임상, 임상시험계획 승인(IND), 임상1상, 임상2상, 임상3상, 정부승인 신청, 정부승인완료, 제품 판매시작 등의 단계로 진행됩니다. 연결실체는 임상3상 이후에 발생한 지출 중 정부승인의 가능성이 높은 프로젝트만을 무형자산으로 인식하고, 그 이전 단계에서 발생한 지출은 경상 연구개발비로 보아 당기 비용으로 회계처리하고 있습니다.

< 연구개발비용 현황(연결재무제표 기준) >

| [2021년 09월 30일 현재] | [단위 : 백만원, %] |

|

구분 |

제22기 |

제21기 |

제20기 |

비고 |

|

|---|---|---|---|---|---|

|

비용의 성격별 분류 |

원재료 |

1,619 | 1,872 | 1,626 |

- |

|

인건비 |

2,869 | 3,368 | 3,530 |

- |

|

|

경비(주1) |

3,809 | 4,330 | 7,605 |

- |

|

|

연구개발비용 합계 |

8,297 | 9,571 | 12,761 |

- |

|

|

회계처리 내역 |

판관비 |

8,248 | 9,443 | 12,661 |

- |

|

제조경비 |

- | - | - |

- |

|

|

개발비 |

- | - | - |

- |

|

|

회계처리 계 |

8,248 | 9,443 | 12,661 |

- |

|

|

정부보조금 |

49 | 128 | 101 |

- |

|

|

연구개발비용 합계 |

8,297 | 9,571 | 12,761 |

- |

|

|

연구개발비/매출액 비율 [연구개발비용합계/당기매출액*100] |

20.70% | 19.68% | 27.86% |

- |

|

(주1) 신약의 원가노출 등의 이유로 세부내역을 간략히 기재하였습니다.

< 연구개발비용 현황(별도재무제표 기준) >

| [2021년 09월 30일 현재] | [단위 : 백만원, %] |

|

구분 |

제22기 |

제21기 |

제20기 |

비고 |

|

|---|---|---|---|---|---|

|

비용의 성격별 분류 |

원재료 |

1,619 | 1,872 | 1,626 |

- |

|

인건비 |

2,869 | 3,368 | 3,530 |

- |

|

|

경비(주1) |

3,442 | 4,295 | 7,244 |

- |

|

|

연구개발비용 합계 |

7,930 | 9,535 | 12,401 |

- |

|

|

회계처리 내역 |

판관비 |

7,881 | 9,408 | 12,300 |

- |

|

제조경비 |

- | - | - |

- |

|

|

개발비 |

- | - | - |

- |

|

|

회계처리 계 |

7,881 | 9,408 | 12,300 |

- |

|

|

정부보조금 |

49 | 128 | 101 |

- |

|

|

연구개발비용 합계 |

7,930 | 9,535 | 12,401 |

- |

|

|

연구개발비/매출액 비율 [연구개발비용합계/당기매출액*100] |

19.78% | 19.61% | 27.07% |

- |

|

(주1) 신약의 원가노출 등의 이유로 세부내역을 간략히 기재하였습니다.

(2) 연구개발 실적

1) 연구개발 진행현황 및 향후계획

① 연구개발 총괄표

보고서 작성 기준일 현재 당사가 연구개발 진행중인 파이프라인은 다음과 같습니다.

| [2021년 09월 30일 현재] |

| 구분 | 품목 | 적응증 | 연구 시작일 |

현재진행단계 | 연구 중단일 |

중단 사유 |

재개 계획 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 단계(국가) | 승인일 | |||||||||

| 바이오 | 동종제대혈유래 줄기세포치료제 |

카티스템 | 퇴행성 또는 반복적 외상으로 인한 골관절염 |

2002년 | 임상 1/2a상 완료 (미국) | 2011년 2월 | - | - | - | 한국품목허가(2012년) 한국등 판매진행중 |

| 정식품목허가 신청(말레이시아) | - | - | - | - | 품목허가신청(2021년 3월) | |||||

| 발목(거골) 연골손상 | 2019년 | 임상 3상 진행중(한국) | 2019년 12월 | - | - | - | 적응증 확장/ 현대바이오랜드에 임상양도 (2020년 1월) |

|||

| 카티스템 (EVA-001) |

무릎 골관절염 (K&L grade 2~4) |

2015년 | 임상 2상 진행중(일본) | 2019년 12월 | - | - | - | HTO 병용 치료 | ||

| 무릎 골관절염 (K&L grade 2~3) |

2015년 | 임상 3상 승인(일본) |

2021년 2월 | - | - | - | 임상3상 승인 (2021년 2월) | |||

| 뉴모스템 | 미숙아 기관지폐이형성증 | 2005년 | 임상 2상 진행중 (한국) | 2017년 12월 | - | - | - | - | ||

| 2012년 | 임상 1/2상 완료 (미국) | 2014년 9월 | - | - | - | 희귀의약품지정 (2013년) Fast Track 지정 (2019년) |

||||

| 뉴로스템 | 알츠하이머병 | 2008년 | 임상 1/2a상 종료(한국) | 2013년 9월 | - | - | - | 임상종료 (2019년 12월) | ||

| 2012년 | 임상 1/2a상 IND승인(미국) | 2018년 2월 | - | - | - | - | ||||

| SMUP-IA-01 | 무릎 골관절염 (K&L grade 2~3) |

2015년 | 임상 1상 종료(한국) 임상 2상 IND승인(한국) |

2021년 10월 | - | - | - | 임상2상 승인 (2021년 10월) | ||

| SMUP-IV-01 | 당뇨병성 신증 | 2015년 | 비임상독성시험 진행(한국) | - | - | - | - | Hold (IV 투여 적응증 재검토 중) |

||

| 급성호흡곤란증후군 | 2021년 | 비임상독성시험 진행(한국) | - | - | - | - | - | |||

* 승인일 : 현단계 임상승인일을 기재하였습니다.

② 연구개발 상세내용

- 품목 : 카티스템

| 구분 | 바이오의약품 (세포치료제) |

| 적응증 | 퇴행성 또는 반복적 외상으로 인한 골관절염 |

| 작용기전 | 연골재생 촉진 및 연골기질분해 억제, 항염증 작용 |

| 제품의 특성 | 동종줄기세포치료제로 퇴행성관절염으로 손상된 연골재생입증, "off-the -shelf" 형태로 공급가능 |

| 진행경과 | 한국: 품목허가(2012년) 및 시판, 의약품 재심사 완료(2019년 4월) 발목적응증 확대 임상 3상 승인(19년 12월) 및 양도 (20년 01월) 첨단바이오의약품 재허가(2021년 8월) 미국: 임상 1/2a상 완료 일본: 임상 2상 승인 (2019년 12월) 및 임상진행 중 임상 3상 승인 (2021년 2월) 말레이시아 : 정식품목허가 신청 (2021년 3월) |

| 향후계획 | 일본임상시험(3상 및 2상) 진행 예정 |

| 경쟁제품 | - |

| 관련논문 | Regenerative Therapy, 2020;14:32-39. Stem Cells Translational Medicine, 2017 Feb;6(2):613-621. Stem Cells, 2015 Nov;33(11):3291-303. Stem Cells, 2013;31:2136-2148 |

| 시장규모 | 세계 주요 7개국 (미국, 프랑스, 독일, 이탈리아, 스페인, 영국, 일본) 2024년 기준 약 105억 달러 (약 12조원) |

| 기타 | 5년 이상 장기 안전성 및 유효성 결과 확보 |

*2020년 8월 첨단재생의료 및 첨단바이오의약품 안전 및 지원에 관한 법률이 시행에 따라 2021년 8월 첨단바이오의약품 재허가를 취득하였습니다. (한국)

- 품목 : 뉴모스템

| 구분 | 바이오의약품 (세포치료제) |

| 적응증 | 미숙아 기관지폐이형성증 |

| 작용기전 | 폐세포 재생 및 염증완화 |

| 제품의 특성 | 기도내 단회 투여, 희귀의약품 |

| 진행경과 | 국내 임상 2상 진행 중 미국 1/2상 완료, 미국 Fast Track 지정 (2019년 8월) |

| 향후계획 | 희귀의약품 지정 및 조건부 판매허가 |

| 경쟁제품 | UMC119-01 (Meridigen Biotech Co., Ltd., Taiwan, UC-MSC, IND 승인) |

| 관련논문 등 | The Journal of Korean Medicine Science, 2015;30:509-513. Am J Respir Cell Mol Biol. 2014 Sep;51(3):391-399. The Journal of Pediatrics, 2014 May;164(5):966-972. PLoS One. 2013;8(1):e52419. Cell Transplantation, 2011;20(11-12):1843-1854. Cell Transplantation, 2009;18:869-886 |

| 시장규모 | 희귀의약품 시장 기준 2020년 178억 달러 (약 205조원) |

| 기타사항 | - |

- 품목 : 뉴로스템

| 구분 | 바이오의약품 (세포치료제) |

| 적응증 | 알츠하이머병 |

| 작용기전 | 아밀로이드 베타 감소, 신경재생 촉진, 항사멸 및 염증완화 |

| 제품의 특성 | 병변부위 손상인자의 자극에 의해 투여한 줄기세포가 다양한 효능인자를 분비하여 다양한 치료기전을 갖는 multi-functional drug 임 |

| 진행경과 | 국내 임상 1/2a상 완료 (2019년 12월), 임상시험결과 발표 (2020년 7월)미국 임상 1/2a상 IND 승인 |

| 향후계획 | 차후 적절한 질병 단계 설정과 평가기간 설정, 효능강화 등을 통해 치매 치료제 개발 진행 |

| 경쟁제품 | 아스트로스템(ADSC, 네이처셀), UC-MSC (Peking University Third Hospital, China, 임상 1/2상 진행 중) |

| 관련논문 등 | BBRC, 2018 Oct 12;504(4):933-940. Sci Rep. 2018 Jan 10;8(1):354. Stem Cells and Development, 2015;24(20):2378-2390. Cell Death and Differentiation, 2012;19:680?691. Neurobiology of Aging, 2012;33:588?602. FEBS Letters, 2010;584:3601?3608. |

| 시장규모 | 세계 주요 9개국 (미국,프랑스,독일,이탈리아,스페인,영국,일본,중국,인도) 기준 2023년 약 133억 달러 (약 15조원) |

| 기타사항 | - |

- 품목 : SMUP-IA-01

| 구분 | 바이오의약품 (세포치료제) |

| 적응증 | 무릎 골관절염 |

| 작용기전 | 염증, 항사멸 및 연골기질 분해 억제 |

| 제품의 특성 | 단회투여 주사형 골관절염치료제, 작은 크기의 고효능 세포 배양 공정기술을 기반으로 하는 차세대 줄기세포치료제 |

| 진행경과 | 국내 임상1상 종료 (2020년 11월), 임상결과 발표 (2021년 03월) 국내 임상2상 신청 (2021년 7월) 및 승인 (2021년 10월) |

| 향후계획 | 국내 임상 2상 진행 |

| 경쟁제품 | 품목허가된 제품은 없음. 동종제대혈유래쥴기세포 임상시험 진행 현황 : Sclnow Biotechnology Co., Ltd.(중국), South China Research Center for Stem Cell and Regenerative Medicine(중국) 임상 1/2a 진행중, 동종지방유래줄기세포 임상시험 현황 : Gwo Xi Stem Cell Applied Technology Co., Ltd.(중국), UnicoCell Biomed CO. LTD(대만), South China Research Center for Stem Cell and Regenerative Medicine(중국) 임상 1싱 또는 2상 진행중, |

| 관련논문 등 | Leukemia. 2018 May 22. doi: 10.1038/s41375-018-0151-8 |

| 시장규모 | 주사형 퇴행성 관절염 치료제 직수출 시 (2024년 글로벌 퇴행성 관절염 시장 규모 약 7.5조원 및 일본 관절염 시장 약 1.5조원 예상) |

| 기타사항 | - |

- 품목 : SMUP-IV-01

| 구분 | 바이오의약품 (세포치료제) |

| 적응증 | 당뇨병성 신증, 급성호흡곤란증후군 |

| 작용기전 | - 신장세포의 섬유화 및 염증 완화, 손상된 신장의 재생 도모 - 폐세포의 섬유화 및 염증 완화, 손상된 폐의 재생 도모 |

| 제품의 특성 | 작은 크기의 고효능 세포 배양 공정기술을 기반으로 하는 차세대 줄기세포치료제 |

| 진행경과 | - 당뇨병성 신증 : 비임상독성시험 진행/ IV 투여 적응증 재검토 중 - 급성호흡곤란증후군 : 비임상독성시험 진행 |

| 향후계획 | 비임상완료 후, 국내 임상 1상 신청 |

| 경쟁제품 | Mayo Clinic(자가지방유래중간엽줄기세포) 임상1상 진행 중 (NCT03840343) |

| 관련논문 등 | Leukemia. 2018 May 22. doi: 10.1038/s41375-018-0151-8 |

| 시장규모 | 글로벌 직수출로 판매되는 2024년 전체 글로벌 시장 규모 4100억 예상 |

| 기타사항 | - |

4) 연구개발 완료 실적

보고서 작성 기준일 현재 당사가 개발이 완료된 신약은 다음과 같습니다.

| 구분 | 품목 | 적응증 | *개발완료일 | 현재현황 | 비고 | |

|---|---|---|---|---|---|---|

| 바이오 의약품 |

동종제대혈유래줄기세포치료제 | 카티스템 | 퇴행성 또는 반복적 외상으로 인한 골관절염 |

2012년 1월 | 한국 판매중 | - |

*품목허가일을 기재하였습니다.

*2020년 8월 첨단재생의료 및 첨단바이오의약품 안전 및 지원에 관한 법률이 시행에 따라 2021년 8월 첨단바이오의약품 재허가를 취득하였습니다.

5) 기타 연구개발 실적

| [단위 : 백만원] |

| 사업명 | 과제명 | 연구기간 | 총사업비 | 비고 |

|---|---|---|---|---|

| 글로벌 첨단바이오의약품 기술개발사업 | 글로벌 도약을 위한 차세대 줄기세포치료제 플랫폼 구축과 질환별 파이프라인 개발 | 15.11.01 ~ 18.07.31 | 12,361 | - |

| 학연 공동 기업부설연구소 연계 후속 연구개발 지원사업 | 탈모 완화에 도움을 주는 인체 제대혈 유래 줄기세포 배양액 기능성 화장품 제품화 개발 | 18.03.01 ~ 18.12.31 | 277 | - |

| 이공학개인기초연구지원사업 (기본연구) | 항염증 기전을 통한 고효능 성체줄기세포를 선정하는 기준 단백질 발굴 | 17.06.01 ~ 20.05.31 | 150 | - |

| 이공학개인기초연구지원사업 (기본연구) | 알츠하이머병에서 인간 중간엽 줄기세포에 의한 비정상 타우 조절 기전 연구 | 18.06.01 ~ 21.05.31 | 150 | - |

| 연구중심병원육성 R&D 사업 | 소아난치성질환 줄기세포치료제 개발연구를 위한 제대혈 유래 간엽줄기세포 공급 | 16.01.11 ~ 20.12.31 | 113 | 위탁과제 |

| 바이오의약품 품질 고도화 시스템 모델개발 | 2020년 바이오의약품 품질 고도화 시스템(QbD) 모델개발 | 20.06.01 ~ 20.11.30 | 343 | |

| 범부처재생의료기술개발사업 | 첨단재생의료 연구를 위한 스멉셀 제공 | 21.08.01 ~ 24.12.31 | 306 | 위탁과제 |

7. 기타 참고사항

가. 제대혈은행 사업

■ 산업의 특성

- 기술 집약적 산업

제대혈은행사업은 제대혈의 채취, 검사 세포의 분리와 획득, 세포의 초저온(-196도)냉동 및 보관, 냉동 보존 중 세포 생존률 제고, 해동의 각 단계별로 많은 기술적인 know-how를 필요로 하는 기술 집약적인 산업입니다. 특히 제대혈 보관의 관건이 되는 초저온 냉동보관기술은 그 기술과 경험수준에 따라 세포 생존율에 매우 차이가 크므로 기술과 경험이 축적된 전문가의 숙련된 기술이 필수적으로 요구되는 산업입니다.

- 전문의료인력의 참여가 필수적인 산업

제대혈의 보관전 기준 설정 및 검사에 필요한 진단검사의학적 지식과 경험은 물론 실제 제대혈 사용(이식)과정에 있어서도 전문의료인력(의사)의 풍부한 보유가 필수적으로 요구되는 산업입니다. 뿐만 아니라 제대혈의 채취과정에서 이루어지는 산부인과 의료진과의 논의 및 협력은 물론 보관한 제대혈의 치료적 사용에서 의료진과의 협력을 위해서도 전문의료인력이 요구됩니다.

■ 산업의 성장성

보관된 제대혈은 이식을 통해 다양한 질병 치료에 사용되고 있습니다. 과거에는 백혈병, 재생불량성빈혈 등 조혈모세포 이식이 필요한 악성 혈액 질환에 주로 사용되었으나, 현재는 제대혈 내의 줄기세포 이식을 통한 뇌성마비, 발달장애, 소아당뇨 등 뇌신경계 질환 및 자가면역 질환치료 시도와 연구가 진행 중입니다.

제대혈을 이용한 질병 치료 연구가 국내외에서 활발히 진행되고 있고, 초기 제대혈 보관자들의 연령이 높아짐에 따라 성인 질환에도 적용이 가능해지면서 제대혈 사용 영역은 더욱 확대될 전망입니다. 보관 제대혈의 이식 사례가 늘어나면 제대혈 보관 수요 역시 증가할 것으로 기대하고 있습니다.

■ 경기변동의 특성

제대혈은행은 제대혈 보관을 통해 미래에 걸릴 수 있는 질병을 대비한다는 보험적인 성격을 가진 제품입니다. 따라서 개인의 가치관에 따라 선호도가 다르게 작용할 수 있습니다. 당사 제대혈은행 이용자는 계약시점에 비용을 완납해야하기 때문에 경기 상황에 따라 소비자가 체감하는 가격부담이 상대적으로 다르게 작용할 수 있습니다.

■ 회사의 경쟁우위요소

당사는 국내 제대혈 보관 산업의 성장 초기에 가족제대혈은행을 설립하였으며 높은 보관기술력과 많은 제대혈 이식경험을 바탕으로 국내 최대 누적 제대혈보관수를 기록하고 있습니다. 낮아지는 출산율로 인해 산모수가 감소하고 있고 업체간의 경쟁이 과열되고 있으나 제대혈 활용 증가로 제대혈 보관에 대한 인식과 수요는 개선되고 있습니다.

나. 줄기세포치료제 사업

■ 산업의 특성

현대사회는 인구 고령화와 삶의 질 개선 욕구 증가에 따라 각종 퇴행성 질환과 희귀 및 난치성 질환 치료에 대한 관심과 수요가 커지고 있습니다. 하지만 글로벌 의약품 시장에서 화학약물요법 등 기존 치료 방법에 근거한 신약 개발은 한계에 도달한 상황입니다. 줄기세포 치료제는 기존 의약품과 의료 기술이 극복하지 못한 질병 치료의 한계를 극복할 수 있는 대안으로 떠오르고 있는 산업입니다.

■ 산업의 성장성

줄기세포 치료제는 유병률이 높은 난치성 질환에 대한 근본적인 치료법을 제시할 수 있어, 증상 완화나 질병 진행 속도 지연에 그쳤던 기존 치료제 시장을 빠르게 잠식할 수 있습니다. 또한 대체 치료제가 존재하지 않는 희귀 질환에 대해서는 독점적 판매 지위를 유지할 수 있다는 장점이 있습니다.

■ 시장 여건

줄기세포는 의학적 수단이 없는 질환의 치료에서 획기적인 대안을 제시한다는 점에서 매우 혁신적인 치료제로서 의료계뿐만 아니라 일반인들에게도 큰 관심을 받고 있는 시장입니다. 국가별로 노인 인구 증가에 따른 보건복지 예산이 증가되고 있는 가운데 의료 선진국을 중심으로 재생의료에 관한 지원과 규제 완화가 이루어지고 있습니다. 우리나라 역시 이러한 재생의료의 핵심인 줄기세포 치료제에 대해 정부 차원의 연구비 지원과 제도적 혜택이 증가하고 있습니다. 글로벌 줄기시장은 줄기세포치료제 및 치료기술 관련 임상실험의 증가와 줄기세포 기반의 신약개발 활성화 등으로 'Global Stem Cell Therapy Market to 2027’에 따르면 줄기세포시장은 연평균 16.7% 성장하여 2019년 15.3억달러에서 2027년 51.3억달러 규모로 3배이상 성장할 것으로 예측하였다.

■ 회사의 경쟁우위요소

당사는 동종 제대혈 유래 성체 줄기세포를 이용하여 줄기세포 치료제를 개발하고 있습니다. 제대혈 유래 성체 줄기세포는 윤리적 문제로부터 자유로우며, 타 성체 줄기세포 대비 우수한 성장 및 분화능력을 가지고 있습니다. 또한 동종 줄기세포 치료제는 자가 줄기세포 치료제와 달리 모든 환자에게 일정한 약효를 낼 수 있고, 범용 제품화와 대량 생산 등 산업화 측면에서도 유리한 점이 많습니다.

■ 해외시장 진출 계획

북미시장 진출과 관련하여 2011년 11월 미국에 현지법인(MEDIPOST America, Inc.)을 설립하였고, 2014년4월 관절연골재생치료제 "카티스템" 과 발달성폐질환치료제 "뉴모스템"과 관련하여 특정지역(USA, 캐나다, UK 등 주요 북미 및 EU국가, MEXICO 등 중남미국가)에 개발권, 실시권 및 독점판매권을 미국 현지법인에 부여하고 그 대가로 SUB-LICENSE 및 매출과 연동한 로열티를 수령하는 계약을 체결하였습니다.

국가에 따라 한국 식약처의 임상결과를 토대로 현지 임상 없이 진출할 수 있는 경우 현지 보건당국과의 협의를 거쳐 당사의 줄기세포치료제를 수출하는 협약을 체결할 수 있습니다. 이와 관련하여 당사는 2012년 11월 홍콩의 바이오 기업과 카티스템의 수출 계약을 맺은 바 있으며 이는 동종줄기세포치료제로서 사상 첫 해외 시장 수출 계약입니다. 또한 2013년 2월 카티스템의 호주·뉴질랜드 판매권 계약을 체결하였습니다.

아시아시장 진출을 위하여 2015년 1월 중국 현지 법인과 공동기업을 설립하였습니다. 2016년 10월 일본 현지 법인과 공동기업을 설립하였으며, 2019년 12월 무릎골관절염 환자(K&L 2~4등급, 휜다리교정술 HTO병행시술) 대상의 카티스템 일본 임상 2상 승인을 받았습니다. 그리고, 2021년 2월 무릎골관절염환자 (K&L 2~3등급) 대상 카티스템 일본 임상 3상 승인을 받았습니다.

또한, 2018년중 중국 현지법인 및 중국내 당사의 공동기업 등과 카티스템 기술이전 및 독점판매권을 부여하는 계약을 체결하여 해외시장 진출에 속도를 높이고 있습니다.

2021년 3월 카티스템 한국임상 결과와 장기추적 결과를 바탕으로 아세안국가 진출 거점지역인 말레이시아에 정식품목허가(BLA)를 신청하였습니다.

다. 건강기능식품 사업

■ 산업의 특성

건강기능식품에 관한 법률에 따르면 '건강기능식품'은 인체에 유용한 기능성을 가진 원료나 성분을 사용하여 제조/가공한 식품을 말합니다. 일반식품보다 고가로 형성되어 고부가가치 창출이 가능한 산업입니다. 건강기능식품은 먹는 제품으로 국민의 생명과 직결되는 산업으로 국가의 법률적 규제장벽이 상대적으로 높습니다. 제품의 안정성을 입증할 수 있는 표준 규정이 건강기능식품 표시, 표시광고 사전 심의필, 우수건강기능식품제조기준(GMP)인증 등을 통해 마련되어있습니다. 또한 국가별 식품 및 보건에 대한 정책에 따른 허가/등록체계가 달라 대부분 내수 중심 산업으로 형성되어 있습니다.

■ 산업의 성장성

고령화 사회 진입, 건강에 대한 관심 증가로 건강기능식품 시장은 매년 지속적으로 성장하여, 중장년층뿐만 아니라 젊은 세대 사이에서도 관심이 증가하며 남녀노소의 생활필수품으로 자리를 잡았습니다. 코로나19로 인해서 개인의 건강을 지키려는 소비자가 늘어나고 있기 때문입니다. 또 고령시대에 접어든 만큼 치료보다는 '예방' 차원에서 건강을 지키는 이른바 '셀프 메디케이션'이 트렌드로 자리잡았습니다.

한국건강기능식품협회에 따르면 국내 건강기능식품 시장 규모는 2014년 1조6310억원에서 연평균 11% 성장해 지난해 4조6000억원을 기록했다. 지난해부터는 코로나19 영향으로 성장률이 5~9% 가량 높아지면서 업계는 2030년까지 25조원 돌파를 목표로 하고 있다.

과거 주요 유통채널은 직접 판매 채널(다단계+방문판매)이었으나. 온라인 쇼핑에 익숙한 젊은층 구매 증가로 현재는 온라인이 주요 채널로 자리잡았으며, 다수의 시장참여자들간의 경쟁을 통해 제품경쟁력 강화와 마케팅역량 개선이 이루어지면서 질적 성장이 될 것이라 예상하고 있습니다.

■ 경기 변동의 특성

건강기능식품산업은 넓게는 식품 산업의 한 분야이며, 개인의 건강 증진을 위해 소비하는 소비재 산업입니다. 건강기능식품은 인체의 건강증진과 질병위험 발생감소(질병예방) 기능을 가지고 있지만 일반식품과 달리 생명 유지를 주된 목적으로 하는 필수식품이 아니기 때문에 소득수준과 경기변동에 민감한 편입니다. 그러나 최근에는 고령화 사회의 진입으로 개인의 건강에 대한 관심 증대와 국가의 정책적 지원 등으로 인하여 경제성장률 보다 높은 성장률을 보이고 있고, 경기변동에 민감도가 낮아지는 모습을 보이고 있습니다.

■ 시장 여건

건강기능식품에 대한 소비자들의 반응은 식품업계에서 유행하고 있는 "안심하고 먹을 수 있는 재료에 대한 수요가 건강기능식품 시장에서도 나타나고 있으며, 과거 효능에만 집중했던 소비자들이 원료의 원산지에 관심을 갖기 시작하였습니다.

최근 들어 2030세대를 위한 이너뷰티, 슬리밍 뷰티제품과 5080세대를 위한 웰에이징 제품 등이개발되는 등 다양한 연령대별 특화 제품들이 출시되며 제품에 대한 질과 전문성이 향상되고 있습니다.

■ 회사의 경쟁우위요소

메디포스트의 건강기능식품의 대표 브랜드인 모비타는 의사출신 여성 CEO가 원료 선택의 단계부터 포뮬레이션, 생산단계까지 직접 엄격하게 체크하고 검토하여 출시한 제품입니다. 2006년 국내 최초로 식이생활에 민감한 임산부를 위한 단계별 맞춤 건강기능식품을 출시하여, 그 과학성과 안전성을 입증받았습니다. 의사가 직접 선택하고 처방하는 임산부 전문 건강기능식품으로 인정받은 메디포스트의 모비타 브랜드는 마더스밸런스 1,2,3 등 10여개 임산부 전용 제품이 현재 전국 100여 개 대형 산부인과에서 판매되고 있습니다. 현재는 영유아에서 어린이, 청소년, 성인 남녀에 이르기까지 필수적인 다양한 건강기능식품을 출시하고 있으며, 병원뿐만 아니라 온라인, 홈쇼핑 등에서 손쉽게 구매할 수 있는 대중적인 브랜드로 성장하고 있습니다.

라. 줄기세포치료제 해외사업개발: 메디포스트아메리카(MEDIPOST America)

메디포스트아메리카는 메디포스트(주)가 지분의 약 100%보유하고 있는 메디포스트(주)의 자회사이며, 줄기세포 치료제에 대한 해외사업개발을 담당하고 있습니다.

■ 해외시장 임상진행

메디포스트 아메리카는 메디포스트(주)의 줄기세포치료제에 대해 북미지역에서 임상을 진행하고 있습니다. 북미 및 유럽 의약품 규제제도와 임상시험에 대한 현지 요건충족을 통해 국내에서 개발완료된 제품 혹은 현재 개발중인 파이프라인 제품이 선진 의료시장에서 경쟁력있는 제품으로 진출할수 있도록 도모하고 있습니다.

■ 줄기세포치료제 글로벌 라이센싱 업무 등

메디포스트 아메리카는 메디포스트(주)의 줄기세포치료제에 대해 북미,유럽, 호주 지역의 해외 라이센싱 업무를 담당하고 있습니다. 세포치료제 관련 규제가 국가별로 달라서 현지기업과 파트너링 등을 통해 진행하고 있습니다.

마. 신규사업 현황

공시대상기간중 새로이 추진하였거나, 이사회 결의 등을 통하여 새로이 추진하기로 한 중요한 신규사업은 없습니다.

사. 지적재산권 관련

당사는 보고서 작성 기준일 기준 국내외 총 84건의 특허를 보유하고 있고, 총 25건의 특허를 출원 중에 있습니다.

| 제목 | 취득국가 | 취득일 | 독점적 사용기간 | 제품화여부 (제품명칭) |

향후 기대효과 |

|---|---|---|---|---|---|

| 관절연골 손상 치료용 조성물 | 한국 유럽 중국 미국 일본 일본분할 |

2005.05.31 2005.12.14 2006.08.30 2008.12.02 2012.03.30 2014.08.22 |

2027.05.06 2022.08.14 2022.08.14 2023.05.25 2022.08.14 2022.08.14 |

○ (카티스템) | 카티스템에 적용할 수 있습니다. |

| 제대혈 유래 간엽줄기세포.전구세포의 분리배양방법 및 간엽조직으로의 분화유도방법 | 한국 중국 유럽 |

2005.05.03 2006.10.25 2007.06.27 |

2023.02.19 2023.02.19 2023.02.19 |

○ (카티스템) | 카티스템에 적용할 수 있습니다. |

| 줄기세포의 세포 활성과 연관된 TSP-1, TSP-2, IL-17BR 및 HB-EGF 및 이들의 용도 | 한국 싱가포르 미국 유럽 중국 한국분할 멕시코 미국분할 일본 싱가포르 분할 유럽분할 일본분할 멕시코 분할 캐나다 |

2012.12.07 2014.05.14 2015.05.26 2015.10.14 2015.12.09 2016.02.16 2016.03.22 2016.08.09 2016.07.22 2017.09.20 2018.01.17 2018.01.12 2018.07.10 2020.12.29 |

2030.05.13 2030.05.13 2032.09.26 2030.05.13 2030.05.13 2030.05.13 2030.05.13 2030.09.04 2030.05.13 2030.05.13 2030.05.13 2030.05.13 2030.05.13 2030.05.13 |

○ (카티스템) | 카티스템에 적용할 수 있습니다. |

| 인간 제대혈 유래 간엽 줄기세포를 유효성분으로 포함하는, 신경전구세포 또는 신경줄기세포의 신경세포로의 분화 및 증식 유도 | 한국 싱가포르 중국 호주 멕시코 홍콩 유럽 일본분할 미국 미국분할 캐나다 |

2010.05.19 2010.06.30 2012.12.26 2013.03.04 2013.04.11 2013.09.09 2015.09.09 2016.01.22 2016.07.12 2016.09.13 2016.10.25 |

2026.12.01 2027.11.29 2027.11.29 2027.11.29 2027.11.29 2027.11.29 2027.11.29 2027.11.29 2030.06.23 2028.07.13 2027.11.29 |

- | 뉴로스템에 적용할 수 있습니다. |

| 간엽 줄기세포 또는 이의 배양액을 포함하는 신경질환의 예방 또는 치료용 조성물 | 한국 멕시코 호주 싱가포르 일본 한국분할 일본분할 호주분할 유럽 캐나다 미국 |

2012.02.03 2012.11.16 2013.01.24 2013.10.31 2014.11.21 2015.06.30 2016.03.04 2016.05.05 2017.06.28 2017.08.15 2019.03.26 |

2029.11.16 2029.11.16 2029.11.16 2029.11.16 2029.11.16 2029.11.16 2029.11.16 2029.11.16 2029.11.16 2029.11.16 2029.11.16 |

- | 뉴로스템에 적용할 수 있습니다. |

| 신경질환의 예방 또는 치료를 위한 ICAM-1의 용도 | 미국 일본 호주 중국 한국 캐나다 유럽 |

2013.12.24 2015.07.31 2015.11.12 2016.05.04 2016.04.19 2016.10.11 2017.12.06 |

2032.02.02 2032.02.01 2032.02.01 2032.02.01 2032.02.01 2032.02.01 2032.02.01 |

- | 뉴로스템에 적용할 수 있습니다. |

| 제대혈로부터 분리 또는 증식된 세포를 포함하는 발달성, 만성 폐질환 치료용 조성물 | 한국 일본 싱가포르 캐나다 미국 |

2008.06.04 2012.10.19 2011.07.15 2016.10.18 2016.11.22 |

2027.01.31 2026.07.31 2027.01.31 2027.01.31 2027.06.22 |

- | 뉴모스템에 적용할 수 있습니다. |

| 증식력 및 분화능이 개선된 간엽줄기세포를 포함하는 폐질환 예방 또는 치료용 조성물 | 한국 미국 |

2017.09.13 2019.06.04 |

2036.03.03 2036.03.03 |

- | 뉴모스템에 적용할 수 있습니다. |

| 테나신-C를 발현하는 제대혈 유래 간엽줄기세포 및 그 용도 | 한국 | 2012.06.01 | 2030.05.13 | - | |

| 간엽줄기세포의 배양방법 | 한국 미국 중국 호주 일본 미국(CA) 유럽 인도 캐나다 |

2015.06.24 2017.04.28 2017.12.12 2019.02.07 2019.02.15 2019.05.21 2019.10.30 2021.06.18 2021.08.24 |

2032.09.03 2033.09.02 2033.09.02 2033.09.02 2033.09.02 2033.09.02 2033.09.02 2033.09.02 2033.09.02 |

- | 신공정에 적용할 수 있습니다. |

| 세포크기에 따른 간엽줄기세포 배양방법 | 한국 호주 유럽 일본 미국 캐나다 중국 인도 |

2015.08.25 2017.09.07 2018.08.08 2018.06.08 2018.12.11 2019.08.20 2019.11.19 2020.08.31 |

2033.09.05 2034.08.29 2034.08.29 2034.08.29 2034.11.23 2034.08.29 2034.08.29 2034.08.29 |

- | 신공정에 적용할 수 있습니다. |

| 자극된 줄기세포 배양액의 발모 촉진능 및 이의 용도 | 한국 일본 중국 |

2018.02.28 2019.06.14 2021.07.23 |

2035.07.06 2035.07.06 2035.07.06 |

- | - |

| 작은 크기 줄기세포의 발모 촉진능 및 이의 용도 | 일본 중국 유럽 |

2018.07.13 2020.03.17 2020.05.06 |

2035.03.02 2035.03.02 2035.03.02 |

- | - |

| 피부세포 활성화용 조성물 및 이의 용도 | 한국 | 2021.02.09 | 2038.09.21 | - | - |

| 간엽줄기세포를 유효성분으로 포함하는 염증 질환 예방 또는 치료용 약학 조성물 | - | - | - | - | 뉴로스템 및 뉴모스템에 적용할 수 있습니다. |

| 히알루론산과 줄기세포를 포함하는 연골손상 관련 질환 치료용 약학 조성물 | - | - | - | - | SMUP-IA-01에 적용할 수 있습니다. |

| PTX-3, TIMP1 및 BDNF를 발현하는 간엽줄기세포를 유효성분으로 포함하는 염증 질환 또는 통증의 예방 또는 치료용약학 조성물 | - | - | - | - | SMUP-IA-01에 적용할 수 있습니다. |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

※ 비교표시된 제20기 연결재무정보는 당사 전환사채 관련 회계정책변경으로 수정하여 재작성되었습니다.

| (단위 : 백만원) |

| 사 업 연 도 | 제 22기 3분기 | 제 21기 | 제 20기 |

| 구 분 | 2021년 09월30일 | 2020년 12월31일 | 2019년 12월31일 |

| [유동자산] | 84,920 | 87,619 | 91,227 |

| ㆍ현금및현금성자산 | 8,604 | 9,286 | 11,910 |

| ㆍ단기금융상품 | 33,070 | 48,324 | 4,319 |

| ㆍ매출채권 및 기타유동채권 | 11,403 | 11,911 | 10,200 |

| ㆍ유동 당기손익-공정가치 의무 측정 금융자산 | 11,043 | - | 49,481 |

| ㆍ기타유동자산 | 10,891 | 7,733 | 7,361 |

| ㆍ반환제품회수권 | 410 | 489 | 198 |

| ㆍ재고자산 | 9,182 | 9,425 | 7,563 |

| ㆍ기타유동금융자산 | 262 | 340 | - |

| ㆍ당기법인세자산 | 55 | 111 | 195 |

| [비유동자산] | 137,940 | 132,192 | 122,491 |

| ㆍ비유동 당기손익-공정가치 의무 측정 금융자산 | 4,901 | 4,890 | 2,107 |

| ㆍ비유동 기타포괄손익-공정가치 측정 지정 지분상품 투자 | 7,400 | 7,263 | 5,945 |

| ㆍ관계기업 및 공동기업투자 | 2,416 | 4,073 | 5,764 |

| ㆍ유형자산 | 93,690 | 85,021 | 72,331 |

| ㆍ영업권 이외의 무형자산 | 2,991 | 4,364 | 6,080 |

| ㆍ투자부동산 | 23,404 | 23,442 | 25,024 |

| ㆍ기타비유동금융자산 | 2,921 | 3,136 | 5,237 |

| ㆍ이연법인세자산 | - | - | - |

| ㆍ기타비유동자산 | 217 | 3 | 3 |

| 자산총계 | 222,860 | 219,811 | 213,718 |

| [유동부채] | 39,010 | 63,160 | 68,524 |

| [비유동부채] | 45,544 | 39,736 | 33,236 |

| 부채총계 | 84,554 | 102,896 | 101,760 |

| [자본금] | 8,132 | 7,809 | 7,809 |

| [자본잉여금] | 155,924 | 129,704 | 129,704 |

| [기타자본구성요소] | △ 3,424 | △ 3,424 | △ 3,424 |

| [기타포괄손익누계액] | 29,901 | 29,804 | 24,760 |

| [이익잉여금(결손금)] | △ 53,042 | △ 47,349 | △ 47,260 |

| [지배기업의 소유주에게 귀속되는 자본] | 137,491 | 116,544 | 111,589 |

| [비지배지분] | 815 | 371 | 369 |

| 자본총계 | 138,306 | 116,915 | 111,958 |

| 자본 및 부채 총계 | 222,860 | 219,811 | 213,718 |

| 구 분 | 2021.01.01~2021.09.30 | 2020.01.01~2020.12.31 | 2019.01.01~2019.12.31 |

| 매출액 | 40,092 | 48,625 | 45,811 |

| 영업이익 | △ 3,577 | △ 2,413 | △ 8,064 |

| 당기순이익(손실) | △ 5,419 | △ 1,896 | △ 14,121 |

| 총포괄이익(손실) | △ 5,678 | 4,956 | △ 14,631 |

| 당기순이익(손실)귀속 | |||

| ㆍ지배기업의 소유쥬 | △ 5,339 | △ 1,896 | △ 14,120 |

| ㆍ비지배지분 | △ 80 | - | △ 1 |

| 총포괄이익(손실)의 귀속 | |||

| ㆍ지배기업의 소유쥬 | △ 5,596 | 4,955 | △ 14,629 |

| ㆍ비지배지분 | △ 82 | 1 | △ 2 |

| 주당순이익(손실) | |||

| ㆍ기본주당순이익(손실) | △ 333 | △ 122 | △ 911 |

| ㆍ희석주당순이익(손실) | △ 333 | △ 122 | △ 911 |

| 연결에포함된 회사의 수 | 3개사 | 4개사 | 4개사 |

[△의 표시는 (-)의 표시임]

※ K-IFRS 기준서 제1109호 '금융상품' 및 제1115호 '고객과의 계약에서 생기는 수익' 기준서와 관련하여 제 22기 3분기, 제21기 및 제20기 연결재무제표는 동 기준서를 적용하여 작성되었습니다.

나. 요약재무정보

※ 비교표시된 제20기 재무정보는 당사 전환사채 관련 회계정책변경으로 수정하여 재작성되었습니다.

| (단위 : 백만원) |

| 사 업 연 도 | 제 22기 3분기 | 제 21기 | 제 20기 |

| 구 분 | 2021년 09월30일 | 2020년 12월31일 | 2019년 12월31일 |

| [유동자산] | 80,723 | 87,199 | 90,589 |

| ㆍ현금및현금성자산 | 7,437 | 9,125 | 11,537 |

| ㆍ단기금융상품 | 32,070 | 48,070 | 4,070 |

| ㆍ매출채권 및 기타유동채권 | 11,388 | 11,909 | 10,187 |

| ㆍ유동 당기손익-공정가치 의무 측정 금융자산 | 9,031 | - | 49,481 |

| ㆍ기타유동자산 | 10,889 | 7,731 | 7,359 |

| ㆍ반환제품회수권 | 410 | 489 | 198 |

| ㆍ재고자산 | 9,181 | 9,425 | 7,563 |

| ㆍ기타유동금융자산 | 262 | 340 | - |

| ㆍ당기법인세자산 | 55 | 110 | 194 |

| [비유동자산] | 141,413 | 132,076 | 122,396 |

| ㆍ비유동 당기손익-공정가치 의무 측정 금융자산 | 4,901 | 4,890 | 2,107 |

| ㆍ비유동 기타포괄손익-공정가치 측정 지정 지분상품 투자 | 7,400 | 7,262 | 5,945 |

| ㆍ종속기업, 조인트벤처와 관계기업에 대한 투자자산 | 5,994 | 3,966 | 5,679 |

| ㆍ유형자산 | 92,472 | 85,020 | 72,329 |

| ㆍ영업권 이외의 무형자산 | 2,988 | 4,364 | 6,080 |

| ㆍ투자부동산 | 24,525 | 23,442 | 25,024 |

| ㆍ기타비유동금융자산 | 2,920 | 3,132 | 5,232 |

| ㆍ이연법인세자산 | - | - | - |

| ㆍ기타비유동자산 | 213 | - | - |

| 자산총계 | 222,136 | 219,275 | 212,985 |

| [유동부채] | 38,928 | 63,154 | 68,514 |

| [비유동부채] | 45,366 | 39,580 | 33,074 |

| 부채총계 | 84,294 | 102,734 | 101,588 |

| [자본금] | 8,132 | 7,809 | 7,809 |

| [자본잉여금] | 155,075 | 129,704 | 129,704 |

| [기타자본구성요소] | △ 2,622 | △ 2,622 | △ 2,622 |

| [기타포괄손익누계액] | 29,945 | 29,704 | 25,041 |

| [이익잉여금(결손금)] | △ 52,688 | △ 48,054 | △ 48,535 |

| 자본총계 | 137,842 | 116,541 | 111,397 |

| 자본 및 부채 총계 | 222,136 | 219,275 | 212,985 |

| 종속기업 투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| 관계기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 공동기업 투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| 구 분 | 2021.01.01~2021.09.30 | 2020.1.1~2020.12.31 | 2019.1.1~2019.12.31 |

| 매출액 | 40,129 | 48,627 | 45,803 |

| 영업이익 | △ 2,924 | △ 2,193 | △ 7,510 |

| 당기순이익(손실) | △ 4,272 | △ 1,329 | △ 13,876 |

| 총포괄이익(손실) | △ 4,394 | 5,145 | △ 13,282 |

| 주당순이익(손실) | |||

| ㆍ기본주당순이익(손실) | △ 266 | △ 86 | △ 895 |

| ㆍ희석주당순이익(손실) | △ 266 | △ 86 | △ 895 |

[△의 표시는 (-)의 표시임]※ K-IFRS 기준서 제1109호 '금융상품' 및 제1115호 '고객과의 계약에서 생기는 수익' 기준서와 관련하여 제22기 3분기, 제21기 및 제20기 별도재무제표는 동 기준서를 적용하여 작성되었습니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 22 기 3분기말 2021.09.30 현재 |

|

제 21 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 22 기 3분기말 |

제 21 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

84,920,389,474 |

87,619,756,049 |

|

현금및현금성자산 |

8,604,065,224 |

9,286,045,030 |

|

단기금융상품 |

33,070,000,000 |

48,324,043,476 |

|

매출채권 및 기타유동채권 |

11,403,373,458 |

11,911,084,429 |

|

유동 당기손익-공정가치 의무 측정 금융자산 |

11,042,814,399 |

|

|

기타유동자산 |

10,891,559,663 |

7,733,065,688 |

|

재고자산 |

9,181,529,695 |

9,425,067,000 |

|

반환제품회수권 |

409,580,665 |

488,864,939 |

|

기타유동금융자산 |

262,000,000 |

340,438,257 |

|

당기법인세자산 |

55,466,370 |

111,147,230 |

|

비유동자산 |

137,939,668,274 |

132,191,672,538 |

|

비유동 당기손익-공정가치 의무 측정 금융자산 |

4,900,514,000 |

4,890,292,500 |

|

비유동 기타포괄손익-공정가치 측정 금융자산 |

7,399,726,500 |

7,262,410,500 |

|

관계기업 및 공동기업투자주식 |

2,416,059,375 |

4,073,105,007 |

|

유형자산 |

93,690,449,130 |

85,021,230,574 |

|

영업권 이외의 무형자산 |

2,990,626,197 |

4,364,127,327 |

|

투자부동산 |

23,403,900,471 |

23,442,000,000 |

|

기타비유동금융자산 |

2,921,609,697 |

3,135,702,854 |

|

기타비유동자산 |

216,782,904 |

2,803,776 |

|

자산총계 |

222,860,057,748 |

219,811,428,587 |

|

부채 |

||

|

유동부채 |

39,009,908,993 |

63,159,527,125 |

|

매입채무 및 기타유동채무 |

3,780,351,846 |

4,196,422,520 |

|

단기차입금 |

9,994,920,000 |

9,994,920,000 |

|

유동충당부채 |

1,294,856,949 |

1,468,801,894 |

|

기타유동부채 |

5,441,546,434 |

4,947,126,952 |

|

기타유동금융부채 |

1,065,550,926 |

597,657,983 |

|

유동성전환사채 |

17,234,683,838 |

30,897,277,776 |

|

유동파생상품부채 |

197,999,000 |

11,057,320,000 |

|

비유동부채 |

45,544,406,293 |

39,736,676,428 |

|

종업원급여부채 |

3,767,797,082 |

2,456,259,321 |

|

기타비유동금융부채 |

3,023,857,220 |

2,323,402,840 |

|

기타비유동부채 |

30,583,904,098 |

27,153,868,404 |

|

이연법인세부채 |

8,168,847,893 |

7,803,145,863 |

|

부채총계 |

84,554,315,286 |

102,896,203,553 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

137,490,582,888 |

116,544,034,267 |

|

자본금 |

8,132,097,000 |

7,808,921,000 |

|

자본잉여금 |

155,923,705,686 |

129,704,099,465 |

|

기타자본구성요소 |

(3,424,209,002) |

(3,424,209,002) |

|

기타포괄손익누계액 |

29,901,224,437 |

29,804,394,066 |

|

이익잉여금(결손금) |

(53,042,235,233) |

(47,349,171,262) |

|

비지배지분 |

815,159,574 |

371,190,767 |

|

자본총계 |

138,305,742,462 |

116,915,225,034 |

|

자본과부채총계 |

222,860,057,748 |

219,811,428,587 |

|

연결 포괄손익계산서 |

|

제 22 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

제 21 기 3분기 2020.01.01 부터 2020.09.30 까지 |

|

(단위 : 원) |

|

제 22 기 3분기 |

제 21 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

13,231,611,447 |

40,091,830,214 |

11,841,887,291 |

35,863,860,086 |

|

매출원가 |

5,519,541,585 |

17,033,337,504 |

4,949,907,062 |

13,192,846,621 |

|

매출총이익 |

7,712,069,862 |

23,058,492,710 |

6,891,980,229 |

22,671,013,465 |

|

판매비와관리비 |

6,422,826,733 |

18,388,163,676 |

5,818,304,081 |

17,882,892,764 |

|

경상개발비 |

2,721,361,519 |

8,247,721,379 |

2,761,266,564 |

6,868,522,155 |

|

영업이익(손실) |

(1,432,118,390) |

(3,577,392,345) |

(1,687,590,416) |

(2,080,401,454) |

|

금융수익 |

2,766,725,138 |

6,045,446,511 |

312,943,799 |

7,477,379,716 |

|

금융원가 |

849,173,574 |

5,946,858,247 |

3,633,727,262 |

4,751,124,738 |

|

기타이익 |

65,814,407 |

176,537,478 |

14,985,256 |

62,566,975 |

|

기타손실 |

45,534,878 |

118,931,637 |

23,945,659 |

72,074,098 |

|

지분법손익 |

(425,143,286) |

(1,662,076,177) |

(649,672,980) |

(1,391,682,653) |

|

법인세비용차감전순이익(손실) |

80,569,417 |

(5,083,274,417) |

(5,667,007,262) |

(755,336,252) |

|

법인세비용 |

153,994,482 |

335,895,648 |

(487,935,733) |

1,118,135,510 |

|

당기순이익(손실) |

(73,425,065) |

(5,419,170,065) |

(5,179,071,529) |

(1,873,471,762) |

|

기타포괄손익 |

102,651,988 |

(259,240,284) |

482,055,310 |

1,564,884,476 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

91,209,690 |

(247,718,593) |

378,147,633 |

1,388,169,849 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(362,738,388) |

(320,855,933) |

||

|

지분법 적용대상 관계기업의 확정급여제도의 재측정손익 |

7,913,315 |

|||

|

지분상품에 대한 투자자산의 세후기타포괄손익 |

91,209,690 |

107,106,480 |

378,147,633 |

1,709,025,782 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

11,442,298 |

(11,521,691) |

103,907,677 |

176,714,627 |

|

해외사업장환산외환차이(세후기타포괄손익) |

(9,542,795) |

(8,638,921) |

7,864,163 |

15,791,811 |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

20,985,093 |

(2,882,770) |

96,043,514 |

160,922,816 |

|

총포괄손익 |

29,226,923 |

(5,678,410,349) |

(4,697,016,219) |

(308,587,286) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(29,227,810) |

(5,338,858,831) |

(5,179,304,443) |

(1,873,245,960) |

|

비지배지분에 귀속되는 당기순이익(손실) |

(44,197,255) |

(80,311,234) |

232,914 |

(225,802) |

|

총 포괄손익의 귀속 |

||||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

74,143,343 |

(5,596,233,600) |

(4,697,583,823) |

(308,196,763) |

|

총 포괄손익, 비지배지분 |

(44,916,420) |

(82,176,749) |

567,604 |

(390,523) |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(2) |

(333) |

(334) |

(121) |

|

희석주당이익(손실) (단위 : 원) |

(2) |

(333) |

(334) |

(121) |

|

연결 자본변동표 |

|

제 22 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

제 21 기 3분기 2020.01.01 부터 2020.09.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2020.01.01 (기초자본) |

7,808,921,000 |

129,704,099,465 |

(3,424,209,002) |

24,760,175,068 |

(47,260,154,056) |

111,588,832,475 |

370,402,090 |

111,959,234,565 |

|

복합금융상품 전환 |

||||||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

1,709,025,782 |

1,709,025,782 |

1,709,025,782 |

|||||

|

기타포괄손익-공정가치 측정 금융자산 처분에 따른 평가손익 대체 |

(1,807,872,075) |

1,807,872,075 |

||||||

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분 |

160,922,816 |

160,922,816 |

160,922,816 |

|||||

|

해외사업장환산외환차이(세후기타포괄손익) |

15,956,532 |

15,956,532 |

(164,721) |

15,791,811 |

||||

|

지분법 적용대상 관계기업의 확정급여제도의 재측정손익 |

||||||||

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(320,855,933) |

(320,855,933) |

(320,855,933) |

|||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소)/비지배지분의 변동 |

||||||||

|

당기순이익(손실) |

(1,873,245,960) |

(1,873,245,960) |

(225,802) |

(1,873,471,762) |

||||

|

자본 증가(감소) 합계 |

78,033,055 |

(386,229,818) |

(308,196,763) |

(390,523) |

(308,587,286) |

|||

|

2020.09.30 (기말자본) |

7,808,921,000 |

129,704,099,465 |

(3,424,209,002) |

24,838,208,123 |

(47,646,383,874) |

111,280,635,712 |

370,011,567 |

111,650,647,279 |

|

2021.01.01 (기초자본) |

7,808,921,000 |

129,704,099,465 |

(3,424,209,002) |

29,804,394,066 |

(47,349,171,262) |

116,544,034,267 |

371,190,767 |

116,915,225,034 |

|

복합금융상품 전환 |

323,176,000 |

25,371,034,792 |

25,694,210,792 |

25,694,210,792 |

||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

107,106,480 |

107,106,480 |

107,106,480 |

|||||

|

기타포괄손익-공정가치 측정 금융자산 처분에 따른 평가손익 대체 |

||||||||

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분 |

(2,882,770) |

(2,882,770) |

(2,882,770) |

|||||

|

해외사업장환산외환차이(세후기타포괄손익) |

(7,393,339) |

(7,393,339) |

(1,245,582) |

(8,638,921) |

||||

|

지분법 적용대상 관계기업의 확정급여제도의 재측정손익 |

7,913,315 |

7,913,315 |

7,913,315 |

|||||

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(362,118,455) |

(362,118,455) |

(619,933) |

(362,738,388) |

||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소)/비지배지분의 변동 |

848,571,429 |

848,571,429 |

526,145,556 |

1,374,716,985 |

||||

|

당기순이익(손실) |

(5,338,858,831) |

(5,338,858,831) |

(80,311,234) |

(5,419,170,065) |

||||

|

자본 증가(감소) 합계 |

323,176,000 |

26,219,606,221 |

96,830,371 |

(5,693,063,971) |

20,946,548,621 |

443,968,807 |

21,390,517,428 |

|

|

2021.09.30 (기말자본) |

8,132,097,000 |

155,923,705,686 |

(3,424,209,002) |

29,901,224,437 |

(53,042,235,233) |

137,490,582,888 |

815,159,574 |

138,305,742,462 |

|

연결 현금흐름표 |

|

제 22 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

제 21 기 3분기 2020.01.01 부터 2020.09.30 까지 |

|

(단위 : 원) |

|

제 22 기 3분기 |

제 21 기 3분기 |

|

|---|---|---|

|

영업활동현금흐름 |

3,649,536,497 |

(1,093,868,088) |

|

당기순이익(손실) |

(5,419,170,065) |

(1,873,471,762) |

|

당기순이익조정을 위한 가감 |

10,846,355,102 |

6,867,094,490 |

|

법인세비용 |

335,895,648 |

1,118,135,510 |

|

감가상각비 |

2,162,040,293 |

2,644,239,807 |

|

무형자산상각비 |

1,318,420,698 |

1,426,153,490 |

|

연구개발비 |

3,128,378,471 |

1,745,200,579 |

|

이식지원충당부채전입(환입)액 |

64,568,564 |

51,068,000 |

|

소송충당부채전입(환입)액 |

(112,588,517) |

|

|

채무면제이익 |

(1,657,400) |

|

|

파생금융부채평가이익 |

(5,054,228,000) |

(6,378,000,000) |

|

파생금융부채평가손실 |

3,369,072,000 |

|

|

지분법손실 |

1,662,076,177 |

1,391,682,653 |

|

유형자산처분손실 |

3,500 |

1,000 |

|

유형자산처분이익 |

(1,018,391) |

|

|

무형자산처분손실 |

21,029,548 |

4,812,724 |

|

재고자산폐기손실 |

1,419,484,255 |

601,798,360 |

|

재고자산평가손실 |

190,351,039 |

|

|

재고자산감모손실 |

19,710,000 |

|

|

환불계약부채 전입액 |

(207,880,945) |

22,235,281 |

|

대손상각비 |

(330,168,542) |

|

|

당기손익-공정가치측정 금융자산 평가손실 |

123,843,500 |

|

|

당기손익-공정가치측정 금융자산 처분손실 |

27,594,032 |

|

|

당기손익-공정가치측정 금융자산 평가이익 |

(49,816,045) |

|

|

당기손익-공정가치측정 금융자산 처분이익 |

(292,712,838) |

|

|

종속기업/관계기업/공동기업투자처분손실 |

244,882 |

|

|

정부보조금 수익 |

(6,640,000) |

|

|

정부보조금의 변동 |

(54,063,802) |

(83,953,656) |

|

외화환산이익 |

(47,275,795) |

(32,565,927) |

|

외화환산손실 |

96,839 |

8,940,000 |

|

퇴직급여 |

1,177,758,850 |

1,130,252,886 |

|

이자수익 |

(893,499,529) |

(770,458,627) |

|

이자비용 |

2,573,973,632 |

4,566,064,645 |

|

기타 현금의 유입 없는 수익등 |

(1,000) |

|

|

기타 현금의 유출 없는 비용등 |

42,860,155 |

(318,008,412) |

|

영업활동으로인한자산ㆍ부채의변동 |

(1,659,192,920) |

(5,999,463,491) |

|

반환제품회수권의 감소(증가) |

79,284,274 |

3,773,831 |

|

재고자산의 감소(증가) |

(4,529,054,196) |

(2,526,300,370) |

|

매출채권의 감소(증가) |

1,234,270,384 |

(183,205,675) |

|

기타유동비금융자산의 감소(증가) |

(3,274,745,792) |

(2,325,795,773) |

|

기타비유동비금융자산의 감소(증가) |

(398,958) |

190,064 |

|

장기매출채권의 감소(증가) |

1,456,813,626 |

1,558,533,733 |

|

비유동종업원급여충당부채의 증가(감소) |

91,083,878 |

19,771,973 |

|

퇴직급여 지급액 |

(851,895,330) |

(384,876,930) |

|

퇴직급여채무의 증가(감소) |

45,912,360 |

|

|

사외적립자산의 감소(증가) |

485,939,615 |

(2,386,728,560) |

|

기타비유동비금융부채의 증가(감소) |

3,650,595,624 |

3,948,710,796 |

|

매입채무의 증가(감소) |

(433,197,004) |

(3,407,342,165) |

|

기타유동비금융부채의 증가(감소) |

386,198,599 |

(332,975,756) |

|

해외사업환산손익누계액 변동 |

16,781,341 |

|

|

이자지급(영업) |

(174,575,420) |

(200,208,289) |

|

법인세납부(환급) |

56,119,800 |

112,180,964 |

|

투자활동현금흐름 |

(5,509,318,037) |

(2,171,639,231) |

|

종속기업투자지분의 처분 |

206,788,030 |

|

|

유형자산의 취득 |

(8,820,020,479) |

(4,482,875,412) |

|

무형자산의 취득 |

(363,964,146) |

(214,468,362) |

|

무형자산의 처분 |

550,000,000 |

33,500,000 |

|

당기손익-공정가치측정 금융자산의 취득 |

(14,000,000,000) |

(6,000,000,000) |

|

기타포괄손익-공정가치 금융자산의 취득 |

(999,950,310) |

|

|

대여금의 증가 |

(520,000,000) |

(130,000,000) |

|

대여금의 감소 |

30,000,000 |

|

|

임차보증금의 증가 |

(909,426,940) |

(54,220,520) |

|

단기금융상품의 취득 |

(47,000,000,000) |

(82,004,734,410) |

|

임대보증금의 감소 |

(190,000,000) |

(337,000,000) |

|

임대보증금의 증가 |

118,900,000 |

317,800,000 |

|

당기손익-공정가치측정 금융자산의 처분 |

3,000,000,000 |

51,845,424,689 |

|

기타포괄손익-공정가치 금융자산의 처분 |

2,543,890,868 |

|

|

임차보증금의 감소 |

50,756,050 |

87,000,000 |

|

단기금융상품의 처분 |

62,254,043,476 |

37,000,000,000 |

|

이자수취 |

475,766,959 |

193,994,226 |

|

종속기업, 조인트벤처와 관계기업에 대한 투자자산의 처분 |

(362,160,987) |

|

|

재무활동현금흐름 |

1,226,093,111 |

(166,449,908) |

|

정부보조금의 수취 |

75,609,802 |

78,052,097 |

|

정부보조금의 상환 |

(100,870) |

(14,428,026) |

|

운용리스부채의 지급 |

(372,636,021) |

(230,073,979) |

|

신주발행비 지급 |

(6,779,800) |

|

|

종속기업의 유상증자 |

1,530,000,000 |

|

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(633,688,429) |

(3,431,957,227) |

|

현금및현금성자산에 대한 환율변동효과 |

(48,291,377) |

16,578,906 |

|

현금및현금성자산의순증가(감소) |

(681,979,806) |

(3,415,378,321) |

|

기초현금및현금성자산 |

9,287,904,452 |

11,921,876,380 |

|

기말현금및현금성자산 |

8,605,924,646 |

8,506,498,059 |

3. 연결재무제표 주석

1. 일반사항

메디포스트 주식회사(이하 "지배기업")는 세포치료요법과 관련된 백혈병 등 혈액암의골수이식 대체기술 개발 및 공급, 줄기세포치료제의 기술 개발 및 공급을 목적으로 2000년 6월 26일에 설립되었습니다. 지배기업은 경기도 성남시 분당구 삼평동에 본사를 두고 있으며, 지배기업의 주식은 2005년 7월 29일에 코스닥시장에 상장되었습니다.

지배기업의 설립시 자본금은 1,350백만원이었으며, 설립 후 수차의 유상증자를 실시하여 2021년 9월 30일 현재 납입자본금은 8,132백만원이며, 최대주주는 양윤선 대표이사로 보유주식은 1,001,200주(6.16%) 입니다.

2021년 9월 30일 현재 연결재무제표에 포함된 종속기업의 내역은 다음과 같습니다.

| 종속기업 | 설립일 | 주요사업 | 지분율(%) | 결산월 | 소재지 | |

| 당분기말 | 전기말 | |||||

| MEDIPOST America, INC. | 2011.11.29 | 세포치료제 라이센싱 | 99.86 | 99.86 | 12월 | 미국 |

| ㈜이뮤니크(주1) | 2021.04.01 | 신약개발연구 | 84.86 | - | 12월 | 대한민국 |

(주1) 2021년 4월 신약개발연구를 목적으로 신규설립하여 종속기업에 포함하였습니다.

종속기업의 당분기말과 전기말 현재 총자산 및 총부채와 당기손익은 다음과 같습니다.

(당분기말)

| (단위 : 천원) |

|

종속기업명 |

자 산 |

부 채 |

순자산 |

매출액 |

당기순이익(손실) |

| MEDIPOST America, INC. | 189,581 | 11,351,139 | (11,161,558) | - | (449,497) |

| ㈜이뮤니크 | 4,511,845 | 534,360 | 3,977,485 | - | (518,421) |

(주) 당기중 ㈜메디포스트메디투어와 ㈜큐로닉스는 청산으로 연결재무제표 작성대상범위에서 제외되었습니다.

(전기말)

| (단위 : 천원) |

|

종속기업명 |

자 산 |

부 채 |

순자산 |

매출액 |

당기순이익(손실) |

| MEDIPOST America, INC. | 64,135 | 9,886,495 | (9,822,360) | - | (783,083) |

|

메디포스트메디투어㈜ |

97,577 | 1,657 | 95,920 | - | (4,377) |

|

㈜큐로닉스 |

266,950 | 64 | 266,886 | - | 1,675 |

2. 연결재무제표 작성기준

(1) 지배기업과 지배기업의 종속기업(이하 '연결실체')의 연결재무제표는 한국채택국제회계기준에 따라 작성되었습니다.

연결재무제표 작성에 적용된 중요한 회계정책은 아래 기술되어 있으며, 당기 연결재무제표의 작성에 적용된 중요한 회계정책은 아래에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 전기 연결재무제표 작성시 채택한 회계정책과 동일합니다

(2) 측정기준

연결재무제표는 아래의 회계정책에서 설명한 바와 같이 매 보고기간 말에 재평가금액이나 공정가치로 측정되는 특정 비유동자산과 금융자산을 제외하고는 역사적 원가주의를 기준으로 작성되었습니다. 역사적원가는 일반적으로 자산을 취득하기 위하여지급한 대가의 공정가치로 측정하고 있습니다.

공정가치는 가격이 직접 관측가능한지 아니면 가치평가기법을 사용하여 추정하는지의 여부에 관계없이 측정일에 시장참여자 사이의 정상거래에서 자산을 매도하면서 수취하거나 부채를 이전하면서 지급하게 될 가격입니다.

자산이나 부채의 공정가치를 추정함에 있어 연결실체는 시장참여자가 측정일에 자산이나 부채의 가격을 결정할 때 고려하는 자산이나 부채의 특성을 고려합니다. 기업회계기준서 제1102호 '주식기준보상'의 적용범위에 포함되는 주식기준보상거래, 기업회계기준서 제1116호 '리스'의 적용범위에 포함되는 리스거래, 기업회계기준서 제1002호 '재고자산'의 순실현가능가치 및 기업회계기준서 제1036호 '자산손상'의 사용가치와 같이 공정가치와 일부 유사하나 공정가치가 아닌 측정치를 제외하고는 측정 또는 공시목적상 공정가치는 상기에서 설명한 원칙에 따라 결정됩니다.

경영진은 재무제표를 승인하는 시점에 연결실체가 예측가능한 미래기간 동안 계속기업으로서 존속할 수 있는 충분한 자원을 보유한다는 합리적인 기대를 가지고 있습니다. 따라서 경영진은 계속기업을 전제로 재무제표를 작성하였습니다.

(3) 당기에 새로 도입된 기준서 및 해석서와 그로 인한 회계정책의 변경내용은 다음과 같습니다.

- 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 '보험계약' 및 제 1116호 '리스' 개정 - 이자율지표 개혁

이자율지표 개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표 대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표 대체가 발생한 경우에도 중단 없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정 및 이자율지표 개혁에 따른 리스변경의 경우 새로운 대체지표이자율을 반영한 할인율을 적용하는 예외규정을 포함하고 있습니다. 해당 개정사항이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1116호 리스(개정)

국제회계기준위원회는 2021년 3월 동 기준서를 개정하여 리스이용자에게 코로나19 세계적 유행의 결과로 발생한 임차료 할인 등(rent concession)이 리스변경에 해당하는지 평가하지 않을 수 있는 실무적 간편법이 적용되는 리스료 감면의 범위를 1년 연장하였습니다. 이러한 실무적 간편법의 적용을 선택한 리스이용자는 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에 이 기준서가 규정하는 방식과 일관되게 회계처리합니다.

한편 리스제공자에게는 동 개정사항에 따른 실무적 간편법이 제공되지 않습니다.

동 개정사항에 따른 실무적 간편법은 아래의 조건을 모두 충족하는 임차료 할인 등에만 적용합니다.

. 리스료의 변동으로 수정된 리스대가가 변경 전 리스대가와 실질적으로 동일하거나 그보다 작음

. 리스료 감면이 2022년 6월 30일 이전에 지급하여야 할 리스료에만 영향을 미침

. 그 밖의 리스기간과 조건은 실질적으로 변경되지 않음

연결실체는 동 개정사항이 연결실체의 연결재무제표에 인식되는 금액에 유의적인 영향을 미치지 않을 것으로 예상하고 있습니다.

- 기업회계기준서 제1001호 유동부채와 비유동부채의 분류(개정)

동 개정사항은 재무상태표에서 유동부채와 비유동부채의 표시에만 영향을 미치며, 자산, 부채 및 손익의 금액이나 인식시점 또는 해당 항목들에 대한 공시정보에 영향을 미치지 않습니다.

동 개정사항은 유동부채와 비유동부채의 분류는 보고기간말에 존재하는 기업의 권리에 근거한다는 점을 명확히 하고 기업이 부채의 결제를 연기할 수 있는 권리를 행사할 지 여부에 대한 기대와는 무관하다는 점을 강조합니다. 그리고 보고기간말에 차입약정을 준수하고 있다면 해당 권리가 존재한다고 설명하고 결제는 현금, 지분상품, 그 밖의 자산 또는 용역을 거래상대방에게 이전하는 것으로 그 정의를 명확히 합니

다.

동 개정사항은 2023년 1 월 1 일 이후 최초로 시작하는 회계연도의 개시일 이후 소급적으로 적용되며 조기적용이 허용됩니다.

연결실체는 전기 중 전환옵션이 지분상품의 정의를 충촉하는 경우에만 주계약의 조건에 따라 유동 비유동을 구분하는 것으로 명확화한 동 개정사항을 조기적용하여 비유동부채로 표시하던 전환사채를 유동부채로 재분류하였습니다.

상기의 개정사항 관련하여 열거한 내용 이외에 연결실체의 재무제표에 미치는 유의적 영향을 미치지 앟을 것으로 예상하고 있습니다.

(4) 재무제표 발행승인일 현재 제정ㆍ공표되었으나, 아직 시행일이 도래하지 아니하였으며 연결실체가 조기 적용하지 아니한 한국채택국제회계기준은 다음과 같습니다.

- 기업회계기준서 제1103호 ‘개념체계’에 대한 참조(개정)

동 개정사항은 기업회계기준서 제1103호에서 종전의 개념체계(‘개념체계’(2007)) 대신 ‘개념체계’(2018)를 참조하도록 하는 내용을 포함하고 있습니다. 또한 동 개정사항은 기업회계기준서 제1037호의 적용범위에 포함되는 충당부채나 우발부채의 경우 취득자는 취득일에 과거사건의 결과로 현재의무가 존재하는지를 판단하기 위해 기업회계기준서 제1037호를 적용한다는 요구사항을 추가합니다. 기업회계기준해석서 제2121호의 적용범위에 해당하는 부담금의 경우 취득자는 부담금을 납부할 부채를 생기게 하는 의무발생사건이 취득일까지 일어났는지를 판단하기 위해 기업회계기준해석서 제2121호를 적용합니다.

동 개정사항은 취득자는 사업결합에서 우발자산을 인식하지 않는다는 명시적인 문구를 추가합니다.

동 개정사항은 취득일이 2022년 1월 1일 이후 최초로 시작되는 회계연도의 개시일 이후인 사업결합에 적용합니다. 동 개정사항과 함께 공표된 ‘한국채택국제회계기준에서 개념체계 참조에 대한 개정’에 따른 모든 개정사항을 동 개정사항 보다 먼저 적용하거나 동 개정사항과 동시에 적용하는 경우에만 동 개정사항의 조기 적용이 허용됩니다.

- 기업회계기준서 제1016호 ‘유형자산’(개정)

동 개정사항은 유형자산이 사용 가능하기 전에 생산된 재화의 매각금액, 즉 경영진이 의도하는 방식으로 가동하는 데 필요한 장소와 상태에 이르게 하기 전에 생산된 재화의 매각금액)을 유형자산의 원가에서 차감하는 것을 금지합니다. 따라서 그러한 매각금액과 관련 원가를 당기손익으로 인식하며, 해당 원가는 기업회계기준서 제1002호에 따라 측정합니다.

또한 동 개정사항은 ‘유형자산이 정상적으로 작동되는지 여부를 시험하는 것’의 의미를 명확히 하여 자산의 기술적, 물리적 성능이 재화나 용역의 생산이나 제공, 타인에 대한 임대 또는 관리활동에 사용할 수 있는 정도인지를 평가하는 것으로 명시합니다.

생산된 재화가 기업의 통상적인 활동의 산출물이 아니어서 당기손익에 포함한 매각금액과 원가를 포괄손익계산서에 별도로 표시하지 않는다면 그러한 매각금액과 원가의 크기, 그리고 매각금액과 원가가 포함되어 있는 포괄손익계산서의 계정을 공시하여야 합니다.

동 개정사항은 이 개정내용을 처음 적용하는 재무제표에 표시된 가장 이른 기간의 개시일 이후에 경영진이 의도한 방식으로 가동할 수 있는 장소와 상태에 이른 유형자산에 대해서만 소급 적용합니다. 동 개정사항의 최초 적용 누적효과는 표시되는 가장 이른 기간의 시작일에 이익잉여금(또는 적절하다면 자본의 다른 구성요소)의 기초 잔액을 조정하여 인식합니다. 동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용됩니다.

- 기업회계기준서 제1037호 손실부담계약-계약이행원가(개정)

동 개정사항은 계약이행원가는 계약에 직접관련되는 원가로 구성된다는 것을 명확히 합니다. 계약과 직접관련된 원가는 계약을 이행하기 위한 증분원가(예: 직접노무원가, 직접재료원가)와 계약을 이행하기 위한 직접 관련된 그 밖의 원가 배분액(예: 계약의 이행에 사용된 유형자산의 감가상각비)으로 구성됩니다.

동 개정사항은 이 개정사항을 최초로 적용하는 회계연도의 개시일에 모든 의무의 이행이 완료되지는 않은 계약에 적용합니다. 비교재무제표는 재작성 하지 않고, 그 대신 개정 내용을 최초로 적용함에 따른 누적효과를 최초적용일의 기초이익잉여금 또는 적절한 경우 다른 자본요소로 인식합니다.

동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용됩니다.

- 한국채택국제회계기준 2018-2020 연차개선

동 연차개선은 기업회계기준서 제 1101호 ‘한국채택국제회계기준의 최초채택’, 기업회계기준서 제 1109호 ‘금융상품’, 기업회계기준서 제 1116호 ‘리스’, 기업회계기준서 제 1041호 ‘농림어업’에 대한 일부 개정사항을 포함하고 있습니다.

① 기업회계기준서 제 1101호 ‘한국채택국제회계기준의 최초채택’

동 개정사항은 지배기업보다 늦게 최초채택기업이 되는 종속기업의 누적환산차이의 회계처리와 관련하여 추가적인 면제를 제공합니다. 기업회계기준서 제 1101호 문단 D16(1)의 면제규정을 적용하는 종속기업은 지배기업의 한국채택국제회계기준 전환일에 기초하여 지배기업의 연결재무제표에 포함될 장부금액으로 모든 해외사업장의 누적환산차이를 측정하는 것을 선택할 수 있습니다. 다만 지배기업이 종속기업을 취득하는 사업결합의 효과와 연결절차에 따른 조정사항은 제외합니다. 관계기업이나 공동기업이 기업회계기준 제 1101호 문단 D16(1)의 면제규정을 적용하는 경우에도 비슷한 선택을 할 수 있습니다.

동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용됩니다.

② 기업회계기준서 제1109호 ‘금융상품’

동 개정사항은 금융부채의 제거 여부를 평가하기 위해 ‘10%’ 테스트를 적용할 때, 기업(차입자)과 대여자 간에 수취하거나 지급하는 수수료만을 포함하며, 여기에는 기업이나 대여자가 다른 당사자를 대신하여 지급하거나 수취하는 수수료를 포함한다는 점을 명확히 하고 있습니다. 동 개정사항은 최초 적용일 이후 발생한 변경 및 교환에 대하여 전진적으로 적용됩니다. 동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 시행되며 조기적용이 허용됩니다.

③ 기업회계기준서 제1116호 ‘리스’

동 개정사항은 기업회계기준서 제1116호 사례13에서 리스개량 변제액에 대한 내용을 삭제하였습니다. 동 개정사항은 적용사례에만 관련되므로, 시행일은 별도로 규정되지 않았습니다.

동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 시행되며 조기적용이 허용됩니다.

연결실체는 상기에 열거된 제ㆍ개정사항이 재무제표에 미치는영향이 중요하지 않을것으로 판단하고있습니다.

3. 중요한 회계정책

연결실체의 경영진은 재무제표 작성시 자산, 부채 및 손익에 대한 보고금액과 우발부채에대한 주석공시 사항에 영향을 미칠 수 있는 추정과 판단을 하여야 합니다. 이러한 추정과 판단에 대한 기본가정은 지속적으로 검토되고 있으나, 추정과 판단의 불확실성은 향후 영향을 받을 자산과 부채의 장부금액에 중요한 조정을 유발할 수 있습니다.

연결실체의 재무제표 작성에 적용된 중요한 회계정책은 다음과 같으며, 당기 및 비교표시된 전기의 재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

(1) 현금및현금성자산

현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득 당시 만기가 3개월이내에 도래하는 매우 유동적인 단기 투자자산을 포함하고 있습니다.

(2) 외화 환산

가. 기능통화와 보고통화

연결실체는 재무제표에 포함되는 항목들을 영업활동이 이루어지는 주된 경제환경에서의 통화("기능통화")를 이용하여 측정하고 있으며, 연결실체의 기능통화와 보고통화는 대한민국의 "원화(KRW)"입니다.

나. 외화거래와 기말잔액의 환산

기능통화 이외의 통화로 이루어진 거래는 거래일의 환율로 기록됩니다. 매 보고기간 말에 화폐성 외화항목은 기준환율로 환산합니다. 역사적 원가로 측정하는 비화폐성 외화항목은 거래일의 환율로 환산하고, 공정가치로 측정하는 비화폐성 외화항목은 공정가치가 결정된 날의 환율로 환산합니다.

외화거래의 결제나 화폐성 외화자산 부채의 기말 환산에서 발생하는 외화환산손익은당기손익으로 인식하고 있습니다. 비화폐성 항목에서 발생한 손익을 당기손익으로 인식하는 경우에는 그 손익에 포함된 외환차이도 당기손익으로 인식하며, 비화폐성항목에서 발생한 손익을 기타포괄손익으로 인식하는 경우에는 그 손익에 포함된 외환차이도 기타포괄손익으로 인식하고 있습니다.

외환차이는 미래 생산에 사용하기 위하여 건설중인 자산과 관련되고, 외화차입금에 대한 이자비용조정으로 간주되는 자산의 원가에 포함되는 외환차이, 특정외화위험을회피하기 위한 거래에서 발생하는 외환차이를 제외하고는 발생하는 기간의 당기손익으로 인식합니다.

(3) 재고자산

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정됩니다. 순실현가능가치는 정상적인 영업과정의 예상판매가격에서 추가완성원가와 판매비용을 차감한 가액으로 산정하고 있습니다. 한편, 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타원가를 포함하고 있으며, 연결실체가 적용하고 있는 재고자산 분류별 단위원가 결정방법은 총평균법입니다.

(4) 정부보조금

정부보조금은 연결실체가 정부보조금에 부수되는 조건을 준수하고 그 보조금을 수령하는것에 대해 합리적인 확신이 있을 경우에만 인식하고 있습니다. 연결실체는 정부기관 등으로부터 수령한 정부보조금 중 상환의무가 있는 부분은 부채로 계상하고, 상환의무가 없는 부분은 정부보조금을 교부한 목적에 따라 관련자산을 취득하는 시점에서 관련 자산의 차감계정으로 처리하고 있으며, 관련 자산의 내용연수에 걸쳐 체계적이고 합리적인 방식으로 당기손익으로 인식하고 있습니다. 기타의 정부보조금은 보상하도록의도된 비용에 대응시키기 위해 해당 기간에 체계적인 기준에 따라 수익으로 인식하고 있으며, 이미 발생한 비용이나 손실에 대한 보전 또는 향후 관련 원가의 발생없이 기업에 제공되는 즉각적인 금융지원으로 수취하는 정부보조금은 수취할 권리가 발생하는 기간에 수익으로 인식하고 있습니다.

(5) 금융상품

금융자산 및 금융부채는 연결실체가 계약의 당사자가 되는 때에 당사의 재무상태표에 인식하고 있습니다. 금융자산 및 금융부채는 최초 인식시 공정가치로 측정하고 있습니다. 금융자산의 취득이나 금융부채의 발행과 직접 관련되는 거래원가는 최초 인식시 금융자산 또는 금융부채의 공정가치에 차감하거나 가산하고 있습니다. 다만 당기손익-공정가치측정금융자산의 취득이나 당기손익-공정가치측정금융부채의 발행과 직접 관련되는 거래원가는 발생 즉시 당기손익으로 인식하고 있습니다.

(6) 금융자산

금융자산의 정형화된 매입 또는 매도는 모두 매매일에 인식하거나 제거하고 있습니다. 금융자산의 정형화된 매입 또는 매도는 관련 시장의 규정이나 관행에 의하여 일반적으로 설정된 기간 내에 금융상품을 인도하는 계약조건에 따라 금융자산을 매입하거나 매도하는 계약입니다.

모든 인식된 금융자산은 후속적으로 금융자산의 분류에 따라 상각후원가나 공정가치로 측정합니다.

1) 금융자산의 분류

다음의 조건을 충족하는 채무상품은 후속적으로 상각후원가로 측정합니다.

- 계약상 현금흐름을 수취하기 위하여 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유한다.

- 금융자산의 계약조건에 따라 특정일에 원금과 원금잔액에 대한 이자 지급만으로 구성되어 있는 현금흐름이 발생한다.

다음의 조건을 충족하는 채무상품은 후속적으로 기타포괄손익-공정가치로 측정합니다.

- 계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유한다.

- 금융자산의 계약조건에 따라 특정일에 원금과 원금잔액에 대한 이자 지급만으로 구성되어 있는 현금흐름이 발생한다.

상기 이외의 모든 금융자산은 후속적으로 당기손익-공정가치로 측정합니다.

상기에 기술한 내용에도 불구하고 연결실체는 금융자산의 최초 인식시점에 다음과 같은 취소불가능한 선택 또는 지정을 할 수 있습니다.

- 특정 요건을 충족하는 경우(아래 1-3) 참고) 지분상품의 후속적인 공정가치 변동을 기타포괄손익으로 표시하는 선택을 할 수 있습니다.

- 당기손익-공정가치측정항목으로 지정한다면 회계불일치를 제거하거나 유의적으로 줄이는 경우(아래 1-4) 참고) 상각후원가측정금융자산이나 기타포괄손익-공정가치측정금융자산의 요건을 충족하는 채무상품을 당기손익-공정가치측정항목으로 지정할 수 있습니다.

1-1) 상각후원가 및 유효이자율법

유효이자율법은 채무상품의 상각후원가를 계산하고 관련 기간에 걸쳐 이자수익을 배분하는 방법입니다. 취득시 신용이 손상되어 있는 금융자산의 경우를 제외하고는 유효이자율은 금융자산의 기대존속기간이나 (적절하다면) 그보다 짧은 기간에 걸쳐, 지급하거나 수취하는 수수료와 포인트(유효이자율의 주요 구성요소임), 거래원가 및 기타 할증액 또는 할인액을 포함하되 기대신용손실은 고려하지 않고 예상되는 미래현금수취액의 현재가치를 최초 인식시 총장부금액과 정확히 일치시키는 이자율입니다.취득시 신용이 손상되어 있는 금융자산의 경우 신용조정 유효이자율은 기대신용손실을 고려한 기대현금흐름의 현재가치를 최초 인식시점의 상각후원가로 할인하여 계산합니다.

금융자산의 상각후원가는 최초 인식시점에 측정한 금액에서 상환된 원금을 차감하고, 최초 인식금액과 만기금액의 차액에 유효이자율법을 적용하여 계산한 상각누계액을 가감한 금액에 손실충당금을 조정한 금액입니다. 금융자산의 총장부금액은 손실충당금을 조정하기 전 금융자산의 상각후원가입니다.

이자수익은 상각후원가와 기타포괄손익-공정가치로 후속측정하는 채무상품에 대해 유효이자율법을 적용하여 인식합니다. 취득시 신용이 손상되어 있는 금융자산을 제외한 금융자산의 경우 이자수익은 금융자산의 총장부금액에 유효이자율을 적용하여 계산합니다(후속적으로 신용이 손상된 금융자산은 제외). 후속적으로 신용이 손상된 금융자산의 경우 이자수익은 금융자산의 상각후원가에 유효이자율을 적용하여 인식합니다. 만약 후속 보고기간에 신용이 손상된 금융상품의 신용위험이 개선되어 금융자산이 더 이상 손상되지 않는 경우 이자수익은 금융자산의 총장부금액에 유효이자율을 적용하여 인식합니다.