|

|

확인서1112 |

분 기 보 고 서

(제 22 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 11 월 12 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)타이거일렉 |

| 대 표 이 사 : | 이 경 섭, 김 무 영 |

| 본 점 소 재 지 : | 인천광역시 미추홀구 염전로187번길 33 |

| (전 화) 032)579-4100 | |

| (홈페이지) http://www.tigerelec.com | |

| 작 성 책 임 자 : | (직 책) 상무이사 (성 명) 황희수 |

| (전 화) 032)579-4100 | |

【 대표이사 등의 확인 】

|

|

확인서1112 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "주식회사 타이거일렉" 이라고 표기합니다.

영문으로는 TigerElec Co., Ltd. 로 표기합니다.

나. 설립일자

당사는 2000년 7월 28일 인쇄회로기판 제조 및 판매를 주된 사업목적으로 하여 설립되었습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

| 주소 | 전화번호 | 홈페이지 |

|---|---|---|

| 인천광역시 미추홀구 염전로187번길 33(도화동) | 032-579-4100 | http://www.tigerelec.com |

라. 중소기업 해당 여부

당사는 보고서 제출일 현재 중소기업기본법 제2조에 의한 중소기업에 해당됩니다.

마. 주요 사업의 내용 및 향후 추진하려는 신규사업

(주)타이거일렉은 인쇄회로기판(PCB) 제조 전문기업으로써, 주로 반도체 검사 공정에 사용되는 고다층(High-Multilayer), 고밀도(Fine Pitch)의 인쇄회로기판을 주요 제품으로 하고 있습니다.

당사 정관 상 사업의 목적사항으로 구분 표기되어 있는 내용은 아래와 같으며, 상세한 내용은 Ⅱ. 사업의 내용을 참조하시기 바랍니다.

| 사 업 목 적 | 비 고 |

|---|---|

| 1. 인쇄회로 기판 사업 2. 인쇄 회로기판에 관한 연구 및 기술개발 3. 반도체 인쇄회로기판의 수입 대체화 4. 반도체 인쇄회로기판의 디자인 개발 5. 고 다층 인쇄회로기판의 수출입업 6. 부동산 임대업 7. 위 각호에 부대하는 사업 일체 |

- |

당사는 보고서 제출일 현재 기존 PCB 사업 외에 신규사업은 계획하고 있지 않습니다.

바. 공시서류작성기준일 현재 계열회사의 총수, 주요계열회사의 명칭 및 상장여부

당사가 속한 기업집단은 공정거래위원회가 지정하는 상호출자제한기업집단 및 채무보증제한기업집단에 해당하지 않기 때문에 기업집단의 명칭, 기업집단의 형성과정 등은 존재하지 않습니다. 다만, 독점규제 및 공정거래에 관한 법률 제2조에 따라 당사가 속한 기업집단은 다음과 같은 계열회사를 보유하고 있습니다.

| 구분 | 주요계열회사 명칭 | 사업목적 | 설립일 | 관계 | 상장여부 |

|---|---|---|---|---|---|

| 1 | (주)티에스이 | 전자기 측정, 시험 및 분석기구 제조업 | 1995.08.31 | 모회사 | 코스닥시장 상장 |

| 2 | (주)엘디티 | OLED.LED Driver IC 개발 | 1997.11.13 | 계열회사 | 코스닥시장 상장 |

| 3 | (주)지엠테스트 | 시스템 반도체 Test House | 2005.04.04 | 계열회사 | 비상장 |

| 4 | (주)메가터치 | 반도체 부품의 제조 및 판매 | 2010.09.09 | 계열회사 | 비상장 |

| 5 | ㈜메가센 | 반도체 제조용 기계 제조업 | 2002.12.26 | 계열회사 | 비상장 |

| 6 | 태사전자유한공사 | PCB 설계용역 외 | 2005.08.10 | 계열회사 | 비상장 |

| 7 | TSE WORKS | 영업, 서비스 | 2016.04.01 | 계열회사 | 비상장 |

| 8 | (주)메가프로브 | 반도체 검사장치 및 검사장비 | 2018.05.14 | 계열회사 | 비상장 |

| 9 | MEGAELEC | 반도체 검사장치 및 PCB 외 | 2019.02.15 | 계열회사 | 비상장 |

| 10 | 이노글로벌 | 반도체 장비 및 관련 부품 | 2014.09.16 | 계열회사 | 비상장 |

| 11 | TaiSi Technology | 반도체 검사장 부품, 영업, 서비스 | 2020.10.22 | 계열회사 | 비상장 |

사. 신용평가에 관한 사항

최근3년간 신용평가에 관한 사항은 다음과 같습니다.

| 평가일 | 평가대상 유가증권등 |

신용등급 | 평가회사 (신용평가등급범위) |

|---|---|---|---|

| 2021.05.18 | 기업신용평가 | BBB | (주)이크레더블(AAA ~ D) |

| 2020.04.29 | 기업신용평가 | BBB- | (주)이크레더블(AAA ~ D) |

| 2019.04.26 | 기업신용평가 | BBB- | (주)이크레더블(AAA ~ D) |

※ 신용등급정의

| 등급 | 등급의 정의 |

|---|---|

| AAA | 채무이행 능력이 최고 우량한 수준임. |

| AA | 채무이행 능력이 매우 우량하나, AAA 보다는 다소 열위한 요소가 있음. |

| A | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움. |

| BBB | 채무이행 능력이 양호하나, 장래경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음. |

| BB | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음. |

| B | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임. |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CC | 채무불이행이 발생할 가능성이 높음. |

| C | 채무불이행이 발생할 가능성이 매우 높음. |

| D | 현재 채무불이행 상태에 있음. |

아. 연결대상 종속회사 개황

(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

자. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

차. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2015년 09월 25일 | 부 | 해당사항없음 |

2. 회사의 연혁

가. (주)타이거일렉 연혁

|

일시 |

내 용 |

|---|---|

|

1991.04.15 |

신화산업 회사 설립 |

|

1995.04.01 |

인천광역시 주안 시범 공단 |

|

1996.01.02 |

삼호시스템으로 상호 변경 / Impedance Control Board 생산 |

|

2000.07.28 |

삼호시스템 주식회사 설립 |

|

2000.09.29 |

인천광역시 서구 가좌동 119-20 |

|

2000.10.02 |

UL 인증 취득 |

|

2001.09.20 |

도금 라인 설치 및 가동 |

|

2001.10.11 |

ISO 9001:2000 인증 획득 |

|

2002.07.02 |

에스디에이테크놀러지㈜로 상호변경 |

|

2003.07.10 |

HPL공법 이용, 자체개발 Plugging Process 기법 상용화 성공(0.5mm pitch) |

|

2004.08.20 |

적층 라인 설치 및 가동(BVH, HPL 공법 동시적용 Impedance Control Board 개발) |

|

2008.02.15 |

사옥 확장 이전(現 인천광역시 남구 도화동 818-7) |

|

2008.09.00 |

70층 520 Probe card 제작 성공 |

|

2008.08.00 |

금도금 라인 설치 및 가동 (Heavy Gold Plating Line) |

|

2009.03.03 |

대표이사 납세 모범기업 선정 및 지방국세청장 표창 수상 |

|

2009.06.09 |

ISO 9001:2008 / ISO 14001:2004 인증 취득 |

|

2009.08.24 |

기술혁신형 중소기업(이노비즈) 선정 |

|

2010.06.25 |

신규 동도금 라인 추가 설치 및 가동 |

|

2011.01.10 |

주식회사 티에스이 자회사 편입 |

|

2012.03.00 |

무전해 금도금 라인 설치 및 가동 |

|

2012.06.00 |

Hple Plugging 장비 / 자동수평연마기 장비 도입 가동 |

|

2012.07.00 |

D/F DES 라인 신규 장비 도입 가동 |

|

2013.01.02 |

주식회사 타이거일렉으로 상호 변경 |

|

2013.07.15 |

주식회사 타이거일렉(Tigerelec Co., Ltd)으로 상호 변경 |

|

2013.07.25 |

전해 금도금 라인 신설 |

|

2013.08.30 |

울트라텍 주식회사 주식 취득(보통주 20,000주/지분율 100%) |

|

2013.10.29 |

울트라텍 주식회사 유상증자 참여(보통주 280,000주/지분율 100%) |

|

2014.06.10 |

신규동도금 라인 및 화학동 추가 증설(1라인-> 3라인) Load Board 0.4 pitch(AR 33:1) 양산 진행 |

|

2014.10.15 |

100층 520Ф Probe Card 제작 성공 |

| 2015.09.25 | (주)타이거일렉 코스닥 상장 |

| 2016.01.08 | 울트라텍(주) 흡수합병 |

| 2020.09.30 | 베트남 공장 장비 투자 |

나. 회사의 본점 소재지 및 그 변경

| 일 자 | 주 소 |

|---|---|

| 2000.9.29 | 인천 서구 가좌동 119-20 |

| 2008.2.15 | 인천광역시 미추홀구 염전로 187번길 33(도화동) |

다. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 03월 30일 | 정기주총 | 김진명 사내이사 조언호 사외이사 박동규 감사 |

이경섭 사내이사 권상일 사내이사 |

최호정 사내이사 박준성 사외이사 전병훈 감사 |

| 2019년 03월 25일 | 정기주총 | 정진성 사외이사 | - | 조언호 사외이사 |

| 2021년 03월 25일 | 정기주총 | 김무영 사내이사 김진 사외이사 김원희 감사 |

이경섭 사내이사 김진명 사내이사 |

권상일 사내이사 정진성 사외이사 박동규 감사 |

라. 최대주주의 변동

| 일 자 | 주 요 내 용 |

|---|---|

| 2011.01.10 | 최대주주 변경 (이경섭 → (주)티에스이) |

마. 상호의 변경

| 일 자 | 주 요 내 용 |

|---|---|

| 1991.04.15 | 신화산업 설립(서울 관악구 신림동) |

| 1996.01.02 | 삼호시스템으로 상호 변경 |

| 2002.07.02 | SDA Technology㈜로 상호 변경 |

| 2013.01.02 | (주)타이거일렉으로 상호 변경 |

아. 회사가 합병등을 한 경우 그 내용

(1) (주)타이거일렉은 2016년 1월 8일부로 울트라텍(주)와의 합병을 완료하였습니다. 본 합병은 합병비율이 1:0인 무증자 흡수합병 방식이기 때문에 신주 발행이 없으며, 대주주 등의 지분 변동 사항은 없습니다.

- (주)타이거일렉(합병회사) : 울트라텍(주)(피합병회사) = 1:0

(2) 관련 공시서류 제출일자

| 구분 | 합병회사 (주)타이거일렉 |

피합병회사 울트라텍(주) |

|---|---|---|

| 이사회 결의일 | 2015.11.04 | 2015.11.04 |

| 합병 계약일 | 2015.11.05 | 2015.11.05 |

| 권리주주확정 기준일 | 2015.11.19 | - |

| 소규모합병 공고일 | 2015.11.19 | - |

| 합병승인 이사회 결의일 | 2015.12.04 | 2015.12.04 |

| 합병기일 | 2016.01.08 | 2016.01.08 |

| 합병보고 이사회 결의일 | 2016.01.08 | - |

| 합병(소멸)등기 예정일 | 2016.01.08 | 2016.01.08 |

| 주주명부폐쇄공고 주주명부폐쇄기간 합병반대주주 반대의사 접수기간 채권자 이의제출 공고일 채권자 이의제출기간 |

2015.11.05 2015.11.20 ~ 2015.11.26 2015.11.19 ~ 2015.12.03 2015.12.07 (홈페이지) 2015.12.07 ~ 2016.01.07 |

- - - 2015.12.07 (인천일보) 2015.12.07 ~ 2016.01.07 |

| 합병 등 종료보고서 | 2016.01.08 | 2016.01.08 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 당기말 | 21기 (2020년말) |

20기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 6,314,290 | 6,314,290 | 6,314,290 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 3,157,145 | 3,157,145 | 3,157,145 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,157,145 | 3,157,145 | 3,157,145 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2021년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | ||

|---|---|---|---|---|

| 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 6,314,290 | 6,314,290 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | |

| 1. 감자 | - | - | - | |

| 2. 이익소각 | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 6,314,290 | 6,314,290 | - | |

| Ⅴ. 자기주식수 | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 6,314,290 | 6,314,290 | - | |

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 25일 | 제21기 정기주주총회 | 제 45 조 【감사의 선임 및 해임】 ③ 감사의 선임은 출석한 주주의 의결권의 과반수로 하되 발행주식총수의4분의1 이상의 수로 하여야 한다. 다만, 상법 제368조의4제1항에 따라 전자적 방법으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사의 선임을 결의할 수 있다. |

-전자투표 도입 시 감사선임의 주주총회 결의요건 완화에 관한 내용을 반영함 |

II. 사업의 내용

1. 사업의 개요

가. 회사의 현황

(1) 사업 현황

당사는 인쇄회로기판 전문업체로서 양질의 제품을 가장 경제적으로 공급하여 고객의 기대와 요구를 만족시키는 것을 최우선 가치에 두고 성장해 온 기업입니다. 현재 당사는 Rigid PCB중 반도체 제조공정 중 後 공정인 검사공정에서 사용되는 PCB를 주로 생산하고 있습니다.

당사는 1991년 4월 고객만족, 기술혁신, 인간존중의 경영이념을 가지고 서울 관악구에 PCB를 제조하는 신화산업(개인사업자)으로 설립되었습니다.

당사의 성장과정을 연대별로 구분하면 다음과 같습니다.

|

구분 |

성장과정 |

|---|---|

|

설립기 (1991년~ |

전자산업분야에서 적용될 수 있는 PCB의 설계기술 및 제조기술 등을 확보하고 이러한 것을 상용화하기 위하여 노력하는 시기였습니다. 1996년도 Impedance Controlled Board를 생산하기 시작하였으며, 이 기간 동안에 당사는 품질에 대한 신뢰성 확보가 중요한 바 도금라인을 신설, 자체 운영을 기반으로 UL인증 획득 및 ISO9001:2000 인증 획득 등 당사 제품의 품질에 대한 신뢰성을 확보하기 위하여 노력하면서 한편으로는 새로운 시장의 발견을 위하여 노력하였습니다. 또한 1994년 인천 남구 주안시범공단으로 공장확장 이전을 하며, 새로운 도약을 위하여 준비하였던 시기입니다. |

|

성장기 2002년~ |

이 기간 동안에 상호를 SDA Technology㈜변경하여, 당사 기술인력들은 원천기술 및 핵심기술을 확보하는데 주력하였습니다. 2003년부터는 HPL공법을 이용, 자체개발 Plugging Process 기법의 사용화 성공(0.5mm Pitch)으로 BVH, HPL 공법 동시적용 Board 개발, 70층 480ø Probe Card 제작 성공 등 기술개발에 주력하는 한편 사옥 확장이전을 기반으로 해외사업부 출범 및 공격적인 설비 투자로 Press라인 증설, 무전해 두께 금 도금라인을 신설하며, 기술경쟁력을 강화하였습니다. 또한 품질에 대한 신뢰성을 유지하기 위하여, ISO9001:2008 / ISO14001:2004 인증을 획득하여 기술혁신형 중소기업(INNOBIZ)에 선정되며 성장을 하였습니다. |

|

도약기 1단계 (2010년~ |

당사는 2011년 ㈜티에스이의 자회사로 편입되면서 Tigerelec㈜로 상호를 변경하고 공격적인 투자로 신규 동도금 및 전해금 라인을 신설하여 생산력을 증강하였습니다. 또한 Load Board 양산을 진행하였고, 100층 520ø Probe Card를 제작하며 타 업체와 경쟁할 수 있는 기술력을 확보하였습니다. |

|

도약기 2단계 (2015년~ |

당사는 고다층 PCB 전문업체로서 끊임없는 기술개발과 품질에 대한 신뢰성을 바탕으로 2015년 새로운 도약의 시기에 진입하였습니다. 세계 어느 기업과도 경쟁할 수 있는 기술을 가지고 있으며, 세계 일류 반도체 검사용 PCB 기업으로 도약하기 위해 노력하고 있습니다. |

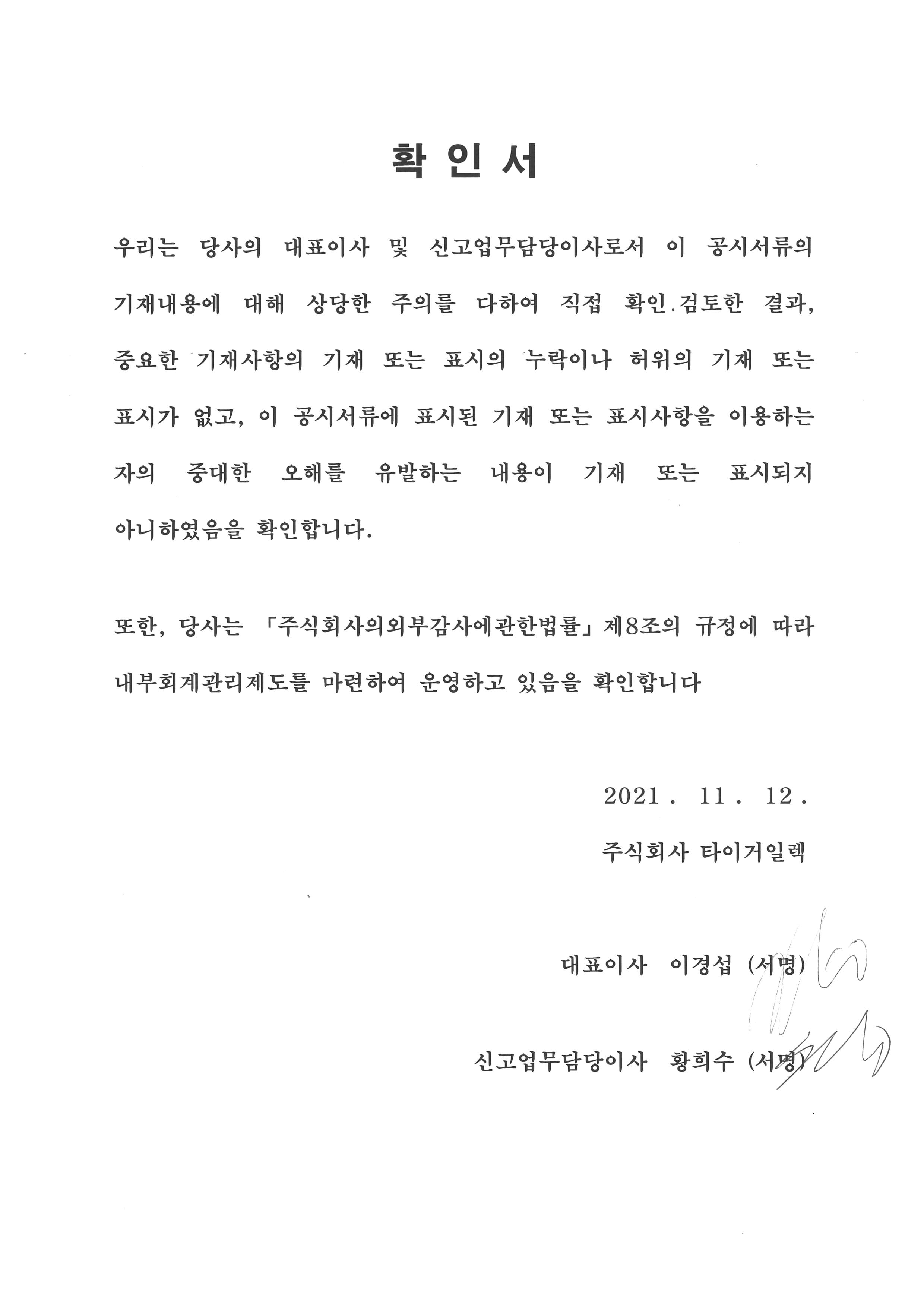

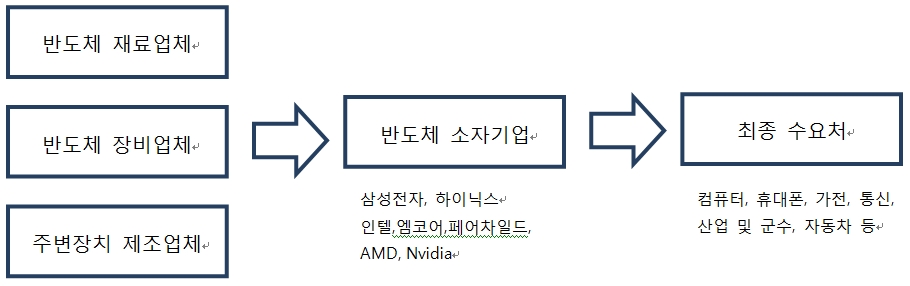

(2) 사업 구조

|

|

사업구조 |

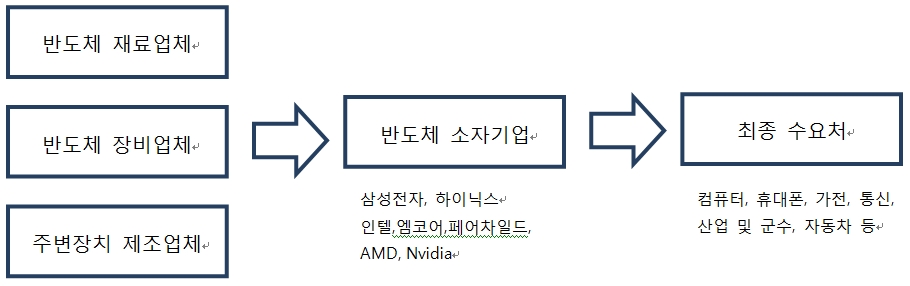

당사가 영위하는 사업구조는 반도체 회사, Probe Card 및 Board 제조회사 그리고 당사와 같은 PCB 제조회사로 나누어질 수 있습니다. 당사는 티에스이, 마이크로프랜드와 같은 Probe Card 및 Board 제조회사로부터 PCB 제작에 필요한 설계 Data를 받아 고객이 요구하는 사양에 맞는 PCB를 제작하여 납품하는 구조입니다.

PCB는 부품을 탑재하는 기판과 부품을 연결하는 배선으로 구성되어 있으며 기판의 제조에 사용되는 원부자재 및 배선기술에 따라 PCB의 구조가 달라집니다.

원자재로 가장 중요한 원판인 동박적층판(CCL, Copper Clad Laminate)은 동을 입힌 매우 얇은 적층판을 말하며, 이 판의 기초재료로 수지(Resin)가 사용됩니다. 이 수지에 종이, 유리섬유 등 보강기재를 사용하여 수지의 강도를 증가시킵니다. 동박은 전해동박이 사용되며, 동박의 두께는 더욱더 경박화 되고 있는 추세입니다.

원자재로는 동박적층판 이외에도 프리프레그(PP, Prepreg), 동박, 동도금용 약품, 잉크 등과 부자재로는 브러쉬(Brush), 드라이필름, 부식액, 실크스크린 등 여러 가지를 들 수 있습니다.

원재료 중 가장 많은 비중을 차지하는 원판, 동박의 경우 국제 원자재가격 및 환율의 영향을 받고 있으며 국산화율이 낮습니다. 기타 원재료인 잉크, 도금약품 등도 환율에 주로 영향을 받으나, 원자재 투입량이 많지 않기 때문에 생산 시 크게 영향을 받지는 않습니다. 국내 조달이 어려운 원재료의 경우 대부분 싱가폴, 미국, 중국, 대만으로부터 수입하여 수급에 충당하고 있습니다.

PCB 원재료인 CCL과 Prepreg는 국내 자재의 한계로 인하여 국내 자재를 사용하지 못하고 있으며, 부가가치 특수사양제품을 위한 원자재는 싱가폴과 미국 및 중국에서 대부분 수입에 의존하고 있습니다.

|

|

구리시세 |

|

업체명 |

원판 |

PP |

조달구분 |

||

|---|---|---|---|---|---|

|

조달지역 |

조달기간 |

조달지역 |

조달기간 |

||

|

넬코 |

싱가폴 |

2주이내 |

싱가폴 |

2주이내 |

수입 |

|

랜드마크 |

대만 |

1주이내 |

대만 |

1주이내 |

내수 |

|

이졸라 |

미국 |

3주이내 |

미국 |

3주이내 |

수입 |

|

대만 |

2주이내 |

대만 |

2주이내 |

||

|

아론 |

미국 |

3주이내 |

미국 |

3주이내 |

내수 |

|

파나소닉 |

중국 |

2주이내 |

중국 |

2주이내 |

수입 |

|

로져스 |

미국 |

2달소요 |

구매 없음 |

수입 |

|

|

웰컴 |

한국 |

1주이내 |

구매 없음 |

내수 |

|

나. 시장 현황

(1) 시장의 특성

(가) 목표시장

당사는 반도체 공정 중 검사 공정에 사용되는 인쇄회로기판을 주로 생산하고 있습니다. 당사는 고다층(High-Multilayer), 고밀도(Fine Pitch)의 PCB를 가공·제조하는 기술을 바탕으로 반도체 작동 유무를 검사하는 핵심 부품인 Probe Card PCB, 반도체 device의 전기적 특성 평가용 Load Board PCB, 반도체 패키지 테스트용 Socket Board PCB 및 반도체의 고온에 대한 내구성 테스트용 Burn in Board PCB 등을 주요 제품으로 제조 판매하고 있습니다. 당사의 주요 매출처는 반도체 검사장비 제조업체 및 반도체 설계 업체로서 당사의 매출은 반도체 시장 및 반도체 설비투자의 성장과 밀접한 연관을 가지고 있습니다.

1) 반도체 산업

가) 반도체의 정의

반도체란 동이나 알루미늄과 같이 전기가 잘 통하는 도체와 석영, 유리, 다이아몬드처럼 전기가 전혀 통하지 않는 절연체의 중간 성질을 갖고 있는 실리콘, 게르마늄 등의 물질을 말합니다. 반도체는 온도나 전압 등의 조건을 변화시키면 민감하게 반응하여 전기의 흐르는 양이 변화되는데 반도체 제품은 이러한 성질을 이용하여 전류의 정류, 증폭, 축적 등의 기능을 하도록 만들어진 전자부품입니다.

나) 반도체의 종류

|

메 모 리 |

휘발성 (RAM) |

DRAM |

주로 PC용 주기억장치에 이용되며 정보처리 속도 및 그래픽 처리 능력에 따라 SD램, 램버스 D램, DDR, DDR2 등이 있음 |

|

SRAM |

소비전력이 적고 처리속도가 빠르기 때문에 컴퓨터의 캐시 |

||

|

VRAM |

화상정보를 기억하기 위한 전용메모리임 |

||

|

비휘발성 (ROM) |

MaskROM |

제조 공정 시 고객이 원하는 정보를 저장하며, 전자게임기의 S/W 저장용, 전자악기, 전자사전 등에 사용함 |

|

|

EPROM |

자외선을 이용하여 정보를 지우거나 저장함 |

||

|

EEPROM |

ROM의 특징과 입출력할 수 있는 RAM의 특징을 겸비함 |

||

|

Flash Memory |

전력소모가 적고 고속프로그래밍 및 대용량 저장이 가능하여 컴퓨터의 HDD를 대체할 수 있는 제품으로 NOR (코드저장)형과 NAND (데이터저장)형으로 구분함 |

||

|

비 메 모 리 |

시스템 IC |

마이크로 컴포넌트 |

컴퓨터를 제어하기 위한 핵심부품으로 MPU(Micro Processor Unit), MCU(Micro Controller Unit), DSP(Digital Signal Processor) 등이 있음 |

|

Logic (ASIC) |

사용자의 요구에 의해 설계된 특정회로 반도체이며, 주문형 IC로서 다품종 소량생산에 적합함(LDI, T-Con 등이 포함됨) |

||

|

Analog IC |

제반 신호의 표현 처리를 연속적인 신호변환에 의해 인식하는 I C로서 Audio/Video, 통신용, 신호변환용으로 사용함 |

||

|

개별소자 (discrete) |

Diode, 트랜지스터처럼 집적회로( I C )와는 달리 개별품목으로서 단일기능을 갖는 제품을 의미하며, 이것이 모여 IC가 됨 |

||

|

기타 |

Opto (광반도체), 반도체센서 등임 |

||

(출처 : 정보통신정책연구원, 한국반도체산업협회)

반도체를 종류별로 분류를 하게 되면 메모리 반도체, 비메모리 반도체로 구분 할 수 있으며, 메모리 반도체는 어떤 데이터를 보관 유지하는 기능을 갖고 있는 모든 반도체 소자를 말하며, 비메모리 반도체는 너무나 종류가 다양하여 요약하기는 어려우나 크게 Micro Component(Micro Process Unit, Micro Controller Unit등), Logic/ASIC, Analog IC, LCD Driver, CMOS Image Sensor등이 있습니다.

한편 당사의 PCB 제품은 반도체 종류와 무관하게 사용 되어지며, 주로 반도체 제조단계 중 후공정인 검사 공정에 사용되고 있습니다.

다) 반도체의 주요 적용 시장

반도체 관련 산업 연관도를 보게 되면 아래와 같습니다.

|

|

반도체 관련 산업 연관도 |

- 컴퓨터, 휴대폰 분야

메모리 반도체의 주요 수요처는 컴퓨터 부분입니다. 메모리 가격의 하락에 의한 대용량 메인 메모리를 보유한 테스크탑 시장의 수요가 줄면서 노트북의 시장이 꾸준한 출하량 성장이 예상되며, 중국을 비롯한 아태지역의 수요호조가 지속되면서 새로운 운영체계에 의한 수요는 늘어날 것으로 예상됩니다. 또한, 메모리의 대용량화 및 저전력화로 인해 HDD를 SSD가 대체하는 것은 물론 Server 시장의 확대로 인해 향후 반도체 시장이 확대되고, 특히 최근 휴대폰 분야에서 스마트폰의 폭발적인 성장에 힘입어 메모리 반도체는 물론 비메모리 반도체 수요가 급증하고 있는 상황으로 휴대폰이 전체 반도체시장을 견인할 것으로 예상됩니다.

- 사물인터넷(IoT)

메모리 사물인터넷(IoT)이 본격 개화하면서 반도체 수요는 재차 르네상스를 맞을 것으로 예상됩니다. 사물인터넷은 IT 소비재를 중심으로 개화되고 있고, 자동차, 산업용 등 다양한 분야로 확산될 전망입니다. 2015년 사물인터넷 관련 추가로 창출되는 반도체 시장 규모(센서 포함)는 올해부터 향후 3년간 연평균 30% 수준의 가파른 성장이 예상되며, 국내의 삼성전자와 LG전자도 사물인터넷 사업을 차세대 성장동력으로 내세워 본격적인 행보에 나서고 있습니다.

이에 따라 반도체 전공정, 후공정 장비/부품 수요는 최소 향후 몇 년간 안정적인 성장이 가능할 전망이며, 특히, 다양한 비메모리 수요 증가로 인해 후공정 테스트 장비 및 부품의 중요도가 높아질 수밖에 없으며 후공정 테스트 장비 및 부품/소재 업체의 수혜가 상대적으로 클 것으로 예상됩니다.

- 자동차 분야

자동차 분야에 정보기술이 급속히 융 복합화 되는 컨버젼스 시대가 열리면서 차량용 전자부품 시장이 폭발적으로 증가하고 있습니다. 현재까지 자동차의 움직임을 제어하는 것은 기계적 연결장치와 유압을 이용한 것이 대부분이었지만, 최근 이런 부분을 전자신호로 바꿔 운영하는 부분이 크게 늘고 있습니다. 2009년 자동차 1대분에 들어가는 반도체는 대략 250개 정도 이것이 점차 늘어 2010년에는 400개로 늘어 날것이며 1980년대만 해도 전자부품이 전체 자량가격의 1% 미만이던 전자 부품은 2000년 대 20%, 2015년에는 40%에 육박 할 것이라고 합니다.

- 산업/의료 분야

반도체를 이용하여 빠른 세대교체와 신기술이 접목되는 부분의 하나가 의료 분야입니다. 의료 장비에 반도체 기술을 접목하여 사람의 손으로 할 수 어려운 수술을 정밀한 로보트가 대신하고, 사람의 신체의 일부 기능을 대신해 주는 기기에도 반도체가 사용되고 있습니다. 또한 많은 선진국에서의 인구 노령화에 직면하고 있으므로 범국가적인 의료 프로그램 즉 이미징 및 진단/치료 그리고 모니터링 같은 분야들에 대한 투자가 진행될 전망이며 이러한 헬스케어 분야에 대한 반도체 제품을 이용한 의료 기기의 개발 및 이용은 반도체 시장이 한 부분으로 자리 매김하고 있습니다. Semicast의 전망에 의하면 2009년 산업용/의료용 반도체 시장의 매출액은 206억 달러를 기록하였으며 2015년에는 350억 달러를 초과 할 것이라고 예상하고 있습니다.

- 군수 산업 분야

첨단 장비의 개발 및 실용화에 일선에 나서 있는 산업이 군수 산업입니다. 초정밀, 기술집약, 최첨단의 새로운 기술이 집약되어 있어 이런 기술들이 보편화 되면서 일반 제품에 응용이 되는 분야 입니다. 따라서 소형화, 고성능화 되어 있는 반도체의 적용은 자동차 분야보다도 더 일찍 시작되었습니다. 이 분야의 지속적인 기술 개발은 반도체 시장의 확대 적용에 중요한 역할을 할 것 입니다.

라) 반도체 공정

반도체의 제조 공정은 전공정과 후공정으로 나뉘는데, 전공정은 Wafer 위에 회로를 새겨 Chip을 완성하는 공정이고, 후공정은 전공정을 통해 완성된 Wafer 상태에서 각 Chip을 절단 및 분리하여 최종 제품의 모양을 갖추도록 만드는 Package 공정과 제품의 성능 및 신뢰성을 평가하는 검사공정을 말합니다.

노광(Lithography, Photo) → 이온주입(Ion Implant) → 식각(Etch) → 에싱(Ashing) → 세정(Cleaning) 공정의 순환 반복으로 진행된다. 반도체 단위칩은 수많은 회로로 구성되어 있고, 각각의 회로들을 쌓아가며 도체로 연결하는 과정이다. 하나의 회로를 위의 과정을 통해 웨이퍼 상에 완성하면 그 다음 회로를 다시 동일한 방식으로 다시 완성하고 각각의 회로를 도체로 연결에 전기적 시그널을 주고 받을 수 있도록 하는 과정이다.

증착은 웨이퍼 상에 필요에 따라 절연막(산화막, 질화막으로 전기가 통하지 않도록 하는 절연목적의 박막), 금속막(전기전 시그널이 통할 수 있도록 연결해 주는 도선 역할의 박막) 등 필요한 박막을 형성하는 공정이다. 증착 장비에는 CVD(Chemical Vapor Deposition) 장비가 주로 사용된다. 저압/고온 상태에서 화학적으로 증착하는 LPCVD(Low Pressure CVD)와 플라즈마 방식으로 증착하는 PECVD(Plasma Enhanced CVD)가 있다.

노광공정은 설계한 회로를 실제 Wafer상에 구현하기 위해 밑그림을 그리는 과정으로감광액을 Wafer상에 도포하고 설계한 회로를 감광액에 그려야 하는데 설계한 회로를 투명한 Photo-mask 기판에 축소해서 그려 넣은 다음 Wafer 위에 Photo-mask를 놓고 노광기를 이용하여 광원을 조사하여 Wafer상의 감광막에 회로가 그대로 그리는공정입니다.

노광이 완료되면 이온주입 공정이 진행되는데, 이는 기본적으로 전기가 통하지 않는 물질인 실리콘 Wafer에 이온 주입기로 원하는 특정부분에 이온을 주입함으로써 실리콘의 저항을 변화시켜 도체의 성질을 띠게 해주는 공정입니다.(이런 특성 때문에 실리콘을 반도체라고 합니다)

식각공정은 회로가 그려진 감광막을 용액에 넣어 현상하면 원하는 패턴의 감광막만 남게 되는데 이 감광막을 식각 장해물로 활용하여 식각을 진행함으로써 원하는 패턴을 형성되도록 하여 주는 공정으로, 식각공정은 노광과 함께 원하는 회로선폭을 형성하는데 필요한 반도체 핵심공정입니다.

식각공정 후 식각 장해물로 활용된 감광액을 제거하는 에싱공정이 진행되고, 여러 박막 부산물이나 자연적으로 생성된 박막 등을 제거하는 세정공정이 진행됩니다.

- 후공정 (Backend)

반도체 후공정은 전공정이 진행되어 Wafer에 Chip이 완료되면 Wafer 검사 → 조립 → 최종검사 단계로 진행됩니다.

Wafer 검사공정은 Probe Test라고도 하는데, 전 공정을 통해 제조된 Wafer 상태에서 상태에서 각 Chip의 동작 여부를 검사하여 양품과 불량을 선별하는 공정으로, 제조회사에 따라 Wafer 상태에서의 신뢰성을 판단하기 위해 Wafer Burn-In이라는 공정을 추가하기도 합니다. Wafer 검사에는 Chip 동작에 필요한 전원 및 신호를 인가해주기 위해 검사장비와 함께 Probe Card라는 Interface board가 사용되는데 당사에서는 Probe Card를 구성하는데 필요한 PCB를 제조하고 있습니다.

조립공정은 Packaging 공정이라고도 하며, Dicing → Die Bonding → Wire Bonding → Molding → Marking 단계로 나뉘어 집니다. Dicing은 Wafer에서 각 Chip을 잘라내는 공정이며, Die Bonding은 Chip을 회로기판에 Chip을 붙여 고정하는 공정이며, Wire Bonding은 Gold Wire를 이용하여 Chip을 전기적으로 연결하는 공정입니다. 또한 Molding 공정은 Chip이 실장된 기판을 최종 제품의 외형과 동일하게 만드는 공정이며, 이후 제품에 각종 정보를 새겨 넣는 Marking 공정이 진행됩니다.

최종 검사공정은 제품의 특성과 신뢰성을 최종적으로 검사하는 공정으로 제조회사에 따라 공정은 다르게 적용됩니다. 기본적으로 제품의 고온/저온에서의 동작속도 등을 검사하는 전기적 특성검사와 고온/저온에서의 신뢰성을 검사하는 Burn-In 검사로 나누어집니다.

이 최종검사 공정에도 Chip 동작에 필요한 전원 및 신호를 인가해주기 위해 각각의 검사장비와 함께 전기적 특성검사에는 Load Board와 Socket Board라는 Interface board가 사용되고, Burn-In 공정에서는 Burn-in Board라는 Interface Board가 사용되는데 이러한 각종 Board를 구성하는데 필요한 PCB를 당사에서 제조하고 있습니다.

2) PCB 산업

가) PCB의 정의

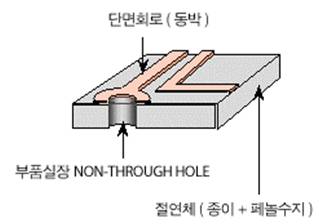

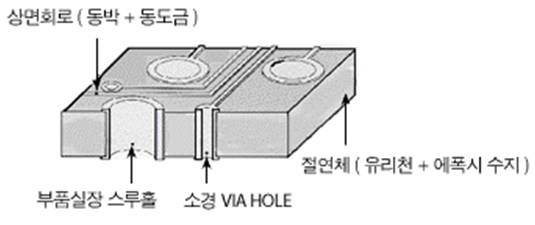

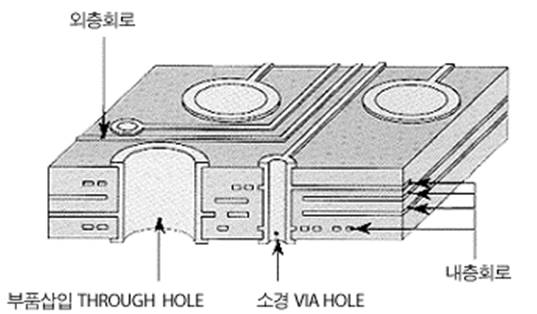

인쇄회로기판은(PCB, Printed Circuit Board)은 회로 부품을 유지하는 Board로서 구리 배선이 가늘게 인쇄된 판으로 반도체, 컨덴서, 저항기 등 각종 부품을 장착할 수 있도록 되어 있어 부품 상호간을 연결시키는 구실을 하는 전자부품입니다. PCB는 전기배선을 효율적으로 설계할 수 있도록 함으로써 전자기기 크기를 줄이고 성능을 높이는 역할을 합니다.

구조적인 측면에서의 PCB는 여러 종류의 많은 부품을 페놀수지 또는 에폭시수지로 된 평판 위에 밀집탑재하기 위해서 각 부품간을 연결하는 회로를 수지평판의 표면에 밀집 단축하여 고정시킨 회로기판으로 설명될 수 있습니다.

따라서 PCB 제조 기업이란 세트기업이 제시한 설계도면을 받아 회로설계 도면대로 PCB 원판을 가공(회로형성)하는 기업을 말합니다.

|

|

단면pcb |

|

|

양면pcb |

|

|

다층pcb |

PCB는 가전제품부터, 첨단 컴퓨터, 통신기기, 군사기기, 우주항공산업 등 산업용에 이르기까지 모든 전자제품의 근간을 이루는 핵심부품으로서 전자제품의 기술 및 생산활동을 좌우할 수 있을 정도로 중요한 비중을 차지하고 있습니다.

PCB산업은 크게 동박 또는 동박적층판(CCL)을 생산하는 원재료 제조기업과 이러한 원재료를 회로설계를 통해 최종 완제품(원박위에 회로가 형성괸 제품)을 생산하는 PCB 제조기업으로 나뉘어집니다.

동박(Cooper)은 PCB의 도체로서 substrate 표면에 끊이지 안흔 납판으로 침전된 음극성질의 전해질 물질입니다. 화학수지와 접합되어 가전 및 상업 제품에 사용되며 국내에서는 LG화학 등이 생산하여 PCB 원판제조기업에 납품하며, 일본으로부터 수입도 하고 있습니다.

동박적층판(CCL)은 절연체인 합성수지 표면에 동박을 입힌 것으로 이는 동박적층판을 원재료로 인쇄회로를 설계(대부분 회로설계기업은 외주)하고 가공(원판에 회로형성)하는 PCB 기업에 납품됩니다. 재질에 따라 페놀과 에폭시 제품으로 구분되며, 페놀원판은 가전기기에 주로 사용되고, 에폭시원판은 산업용 기기에 주로 사용됩니다.

일반적으로 반도체가 전자제품의 두뇌라면 PCB는 신경시스템으로 비유될 수 있는데 최근에는 반도체의 고집적화와 메모리 용량의 확대로 인한 정보통신기기의 휴대성과 소형화가 강조됨에 따라 PCB성능도 보다 다기능, 고밀도화되고 있는 추세이며 제조공법의 다양성과 첨던기술이 요구되고 있습니다. 또한, 사용범위가 매우 다양하고, 이를 이용하는 제품의 기술개발 속도가 빨라 전형적인 장치산업이면서 기술 변화에 빠르게 대처할 수 있는 기술 및 자금력이 요구되는 산업입니다.

PCB는 대량생산 체계로 일반 대중에게 판매되는 제품이 아닌 완제품 제조업자 (Set Maker)의 요구에 따라 제작하는 주문형 제품이자 전방산업의 성장과 밀접하게 연관된 다품종 소량생산 제품입니다. PCB 산업의 특징은 다음과 같습니다.

첫째, IT산업의 빠른 기술발전에 따라 변화하는 첨단 기술산업으로 고도의 전자회로 및 정밀기계 기술을 요구하며, 첨단기술의 확보가 고부가가치를 창출하는 요체입니다. 초고속통신용 네트워크 장비, LCD, PDP, DTV, 휴대폰 등 첨단장비 및 제품의 필수 핵심부품이며, 기술력에 따라 수익성의 차별화가 두드러지게 나타납니다.

둘째, 고객이 제품을 설계하고 이를 주문하여 생산하는 주문형 사업으로 고품질과 납기준수를 강하게 요구받는 고객지향적 산업입니다. 제품개발시부터 저기적 특성, 크기, 부피, 두께 등을 고려하여 제품의 특성에 맞추어 주문 생산하는 산업입니다.

셋째, 설비는 산업체의 제조능력에 좌우되며, 반도체나 LCD 산업과 마찬가지로 전 공정이 설비에 의존하는 대규모 장치산업입니다.

넷째, 표면처리, 검사장비, 동박 및 알루미늄, 약품 등 전 공정에 있어 기계, 계측, 화공, 소재 등 관련된 전후방 분야와 함께 동반하여 발전하는 산업파급효과가 매우 큰 산업입니다.

다섯째, 국제환율, 국제 원자재 가격, 수출시장 환경 등의 해외 경기 변동에 따라 매우 민감하게 반응하며, 시장의 경기가 크게 변동되는 특성을 가지고 있습니다.

나) PCB의 종류와 주요 적용 시장

PCB는 용도, 회로의 층집적도, 가공형태, 기제물성, 절록재질, 회로구성 방법에 따라 다양하게 분류되는데 일반적으로 배선회로면의 수에 따라 단면기판/양면기판/다층기판 등으로 분류되며 층수가 많을수록 부품의 실장력이 우수, 고정밀 제품에 채용됩니다.

단면 PCB는 주로 페놀원판을 사용하며 라디오, 전화기, 간단한 계측기 등 회로구성이 비교적 복잡하지 않은 제품에 채용되며 양면 PCB는 주로 에폭시수지로 만든 원판을 사용하며 비교적 회로가 복잡한 제품에 사용이 됩니다.

단면 및 양면 PCB는 가장 수요가 많은 제품으로 가정용기기 뿐 아니라, 산업용기기에도 사용되며 다층 PCB는 고밀도 실장이 가능하기 때문에 대형컴퓨터, 항공기, 전자교환기 등 산업용으로 사용되고 있습니다.

또 자동화기기, 캠코더 등 회로판이 움직여야 하는 경우와 부품의 삽입/구성 시 회로기판의 굴곡을 요하는 경우에 유연성을 대응할 수 있도록 만든 회로기판을 유연성기관(Flexible PCB)라고 하는데 연성 PCB는 굴곡성이 좋아 입체배열을 할 수 있는데다 박형화, 경단화 및 소형화가 가능하여 가정용과 산업용으로 두루 사용되며 경성 PCB, 특히 경성 Flexible PCB는 군사용, 우주항공용으로 주로 사용되고 있습니다.

|

[PCB의 종류] |

|

구분 |

종류 |

|---|---|

|

용도 |

일반 가전제품용 PCB, 산업용 PCB |

|

회로의 충집적도 |

단면(Single Side)PCB, 양면(Double Side)PCB, 다층(Multilayer)PCB |

|

가공형태별 |

Through Hole PCB, Non-through Hole PCB |

|

물질성 |

경성(Rigid) PCB, 연성(Flexible) PCB |

|

절연재질별 |

Paper Phenol PCB, Glass Epoxy PCB, Polyamide PCB, Polyester PCB, Molded Plastic PCB, Ceramic PCB |

|

회로구성방법별 |

Etched foil Process PCB, Additive Process PCB |

|

[PCB종류와 주요 적용처] |

|

재료 |

형태 |

어플리케이션 |

|

|---|---|---|---|

|

페놀 |

단면 |

TV, 모니터, 오디오, 전화기 등의 가전제품 |

|

|

양면 |

카본 |

리모콘 |

|

|

STH |

CR-ROM, CD-RW, DVD |

||

|

CPTH |

DVD, 모니터 |

||

|

에폭시 |

양면 |

오디오, OA기기, HDTV |

|

|

Multilayer Board |

4층 |

PC 메인보드, PDP, DTV, MP3플레이어, 캠코더 |

|

|

6~8층 |

DVR, TFT-LCD, 모바일, 모뎀, 노트북PC |

||

|

10층 이상 |

통신/네트워크 장비(중계기, 교환기) |

||

|

Build up |

모바일, 캠코더, 디지털카메라 |

||

|

Package Substrate (BGA, CSP) |

모바일, 캠코더, 디지털카메라 |

||

|

Polymide |

Flex |

노트북, 프린터, TFT-LCD |

|

|

Rigid Flex |

캠코더 |

||

|

Package Substrate (CSP) |

모바일, 디지털카메라 |

||

|

[Multilayer PCB 기판재료 및 용도] |

|

층수 |

기판재료 |

용도 |

|---|---|---|

|

10층 이상 |

유리폴리이미디 배선재료 |

대형컴퓨터, 전화교환기, 군사기기/고급통신기기, 고급계측기기 등 |

|

6~8층 |

유리에폭시 다층 배선재료 신호회로층 다층 동판 |

중소형컴퓨터, 전자교환기, 반도체시험장치, PC, NC기기 등 |

|

3~4층 |

유리에폭시 다층 배선재료 |

컴퓨터 주변단말기, PC, 워드프로세서, 팩시밀리, FA기기, ME기기, NC기기, |

|

2층 |

실드 층 다층동판 유리에폭시 동 적층판 종이에폭시 동 적층판 |

컴퓨터 주변단말기, PC, FA기기, 계측기기 LED디스플레이, 전자표환기, 통신기기, IC카드 자동차용 전자기기, 복사기, TV 등 |

|

1층 |

종이에폭시 동 적층판 |

계측기기, 전자테스터, 자동판매기, 프린터, 청소기 등 |

(나) 산업의 연혁

1) 반도체 산업

과거 반도체 시장은 컴퓨터 환경에 따라 변화하였습니다. 컴퓨터는 메인프레임에서 퍼스널 컴퓨터로, 인터넷에서 디지털 컨버전스 환경에 따라 진화했습니다. 메인프레임 시대에서는 고성능 고품질을 요구하다 보니 품질이 중요 요소하였지만, 퍼스널 컴퓨터 시대에는 가격이 더 중요한 요소가 되었습니다. 90년대 인터넷 시대와 2000년대 디지털 컨버전스 시대는 퍼스널 컴퓨터 시대를 연장하는 계기가 되었습니다

1940년대에 컴퓨터가 처음 출시되었고, 1950~1970년대는 메인프레임의 시대였습니다. 컴퓨터 업계는 IBM이 주도권을 쥐고 있었으며, 1964년 IBM이 출시한 범용 대형 컴퓨터(메인프레임)인 시스템 360은 컴퓨터의 기본 개념을 정립한 제품으로 평가됩니다. 이에 자극받아 1964년 HP는 정밀 계측기 제어용 기기인 '모델2116'을 내놓았으며, 1977년에는 애플의 등장으로 퍼스널 컴퓨터(PC) 시장이 본격화 되었다. 애플의 출시는 컴퓨터 업계의 판도를 뒤흔드는 계기가 되었습니다. 8비트 컴퓨터인 애플이 성공하면서 여러 경쟁상품이 등장하면서 한국에서도 삼보컴퓨터에서 애플 클론인 8비트 기종을 생산하게 되었습니다.

1990년대 이후 PC는 급속도로 범용화되면서 이에 따라 반도체 특히 DRAM도 90년대 이후 범용화 단계에 진입하였습니다.

|

|

반도체 관련 산업 연관도 |

반도체 DRAM 경쟁 구도는 컴퓨터 시장 변화에 따라 국가별 흥망성쇠가 바뀌었다고 볼 수 있습니다. DRAM시장은 처음에는 미국에서 일본으로, 일본에서 한국으로 바뀌었습니다. 한국은 현재 전세계 1등 DRAM 생산 국가이며, IHS마킷에 따르면 2016년 기준 삼성전자 MS는 47% 이다. 삼성전자는 지난 20년간 1위를 지켜가고 있으며 SK 하이닉스도 2위로 26% 점유율을 보이고 있다. 한국 업체가 전세계 DRAM 시장에서 70% 이상을 차지하고 있는 상황입니다.

1970년대는 미국이 반도체 DRAM을 주도하였습니다. 당시 시장은 메인 프레임의 시대였으며, 미국은 고품질을 무기로 시장의 주도권을 이어나갔습니다. 하지만 미국 반도체 DRAM을 주도하던 인텔은 80년대 일본업체들의 출현으로 쇠퇴 하였으며 급기야 1985년 메모리 반도체 사업퇴출을 결정하게 됩니다. 1980년대에는 일본이 DRAM시장을 주도하였습니다. 일본 반도체 산업은 메인 프레임을 기반으로 성장하였습니다. 당시 대형컴퓨터 거래선들은 고품질의 DRAM을 요구하는 상황에서 일본 반도체 업체들은 신뢰성을 실현하는 고품질 DRAM을 구현했으며 그 결과 점유율에서 미국을 크게 앞지르게 됩니다.

1990년대에는 한국업체들이 DRAM 산업에 본격 진출했습니다. 컴퓨터 시장이 급속히 PC 중심으로 재편되었기 때문에 과도한 고품질과 장기간의 보증기간은 더 이상 필요 없어진 상황이었습니다. 제품 원가와 몇 년 정도의 품질 보증만이 중요해진 상황에서 한국 업체들은 시장 변화에 발맞춰 원가 중심의 개발을 진행하였습니다.

2000년대에는 한국업체들이 DRAM 시장 수성이 지속되었습니다. 한국 업체들의 특징은 개발팀이 양산 과정에도 직접 참여하고, 양산팀은 다시 개발팀으로 돌아가면서 반도체 생산 효율성을 극대화하는 전략을 구사하였습니다. 또한 마케팅에 중심을 두어 고객이 니즈에 맞는 제품 생산하였으며 동시에 과감함 투자도 경쟁력 확보의 근간이었다고 평가됩니다. 공정전환과 신규 팹 건설을 통해 규모의 경제를 이뤄 원가 경쟁력을 더욱 확보하였습니다.

대만업체들 역시 2000년대 초반부터 반도체 산업에 본격 진출하였습니다. 대만 업체들의 특징은 설계과 생산을 분리하였습니다. 표준의 제조공정을 선택하여 가격 경쟁력 있는 반도체를 생산할 수 있기 때문이었습니다. 하지만 2008년, 2011년 한국 업체들과의 경쟁에서 원가경쟁력 차이로 막대한 적자를 내면서 DRAM 생산 규모를 축소하고 있습니다. 대만정부의 막대한 지원에도 불구 DRAM 산업에서 한국과의 경쟁에서 뒤쳐지게 되는 요인이 되었습니다.

2) PCB 산업

PCB는 1936년 영국의 Paul Eisler가 현재와 같은 페놀수지의 절연판 표면에 동장적층판을 사용하는 방법을 고안하였으며, 이후 1945년 IBM사가 배선과 함께 저항, 콘덴서 등을 인쇄회로로 형성하였고 미국표준국(NBS, National Bureau of Standards)에서 포탄의 근접신관에 사용하면서 단면 PCB의 대량생산이 시작되었습니다. 1947년 SCEL사 Photo Etching법을 도입하여 동장적층판을 이용한 신뢰성 높은 경제적 양산기술을 발전시켰으며, 1953년 Motorola사가 도금관통공법에 의한 양면 PCB을 개발하였고 일본 도쿄통신공업(현 Sony사)이 이를 트랜지스터 라디오에 처음 적용하였습니다. 1957년 동장적층판의 제조가 본격화되면서 PCB 기술이 급격히 발전하게 되었으며, 1960년대에 들어오면서 다층 PCB 및 Flexible PCB가 발달하였는데, 1961년 미국 Hazeitine사가 도금관통법에 의한 다층 PCB를 개발하였으며, 1969년에 Philips사가 Flexible PCB를 생산하게 되었습니다. 또한, 1989년에는 IBM사가 P-BGA를 개발하며 PCB 업체를 주도하게 되었고, 1990년대에 들어서며 경박단소화 및 휴대폰의 활성화 추세에서 1991년 IBM사가 또다시 Build-up기술을 개발하여 고밀도 실장과 미세화에 대응하게 되었습니다.

한편, 국내에서는 1969년 대덕산업의 민생 PCB 제품 생산을 시작으로 1970년대 접어들면서 서서히 발전하기 시작하여 1970년대 초반에는 라디오, 카세트, TV 등 가정용 전자제품에 투입되는 단면 PCB 생산이 활발하게 이루어졌고, 양면 PCB 생산이 시작되었으며, 1978년 상공부의 교환기 전자화정책에 의해 전자 교환기 생산회사로 한국통신을 설립하고, 소요부품의 국산화를 위하여 벨기에 BTM사와 기술제휴를 하면서 대덕전자와 금성전기가 PCB 국산화업체로 참여하는 것을 계기로 국내 양면 PCB 산업이 본격화되었습니다. 이후 1980년대 초 PC terminal용 PCB 제품의 수요증가에 따라 PC, 전화기, FAX 등 산업용 전자기기의 생산이 증가하고, 1985년 다층 PCB 생산이 본격화되면서 PCB 산업이 도약기를 맞이하게 되었으며, 1990년대에 접어들어 국내 반도체, 정보통신산업의 발전에 힘입어, PCB 산업은 빠른 속도로 발전하였으며,1990년대 중반부터 Flexible PCB의 생산이 본격화 되기 시작하였습니다.

2000년대에 들어서면서 세계 첨단의PCB 제품을 생산, 수출할 정도로 기술력에서 미국, 일본에 근접하였으며, 전방산업인 반도체 및 정보통신산업의 세계적 경쟁력 구비에 따라 국내PCB 제품에 대한 안정적인 수요기반 확충 및 고품질의PCB제품 생산이 확대되고 있고, 전자제품이 첨단화됨에 따라PCB 제품의 시장은 갈수록 늘어나는 추세이며, 산업분야별로 투입되는PCB 제품의 생산방법 및 기능이 상당히 빠른 속도로 차별화되고 있습니다. 점차PCB 산업 내에서도 특정 전자제품에 특화된PCB 제품을 생산하는 업체들이 출현하고 있으며, 향후PCB 산업에서의 특화, 전문화는 더욱 심화될 것으로 전망되며, 이런 시장의 여건 속에서PCB 산업은Rigid, Build-Up PCB을 생산하는 업체들과IC Substrate, FPCB를 제조하는 업체들로 분리되어 각각의 시장을 형성한 채 경쟁하고 있습니다.

(다) 수요변동의 요인

앞서 확인한 반도체 및 PCB 산업은 당사 제품의 전방산업으로 입니다. 반도체 및 PCB 제품은 전자 제품에 필수적으로 투입되는 전자부품이므로, 국내 경기 변동에 따른 전자제품의 수요에 부분적으로 영향을 받을 수 있으나, 수출 비율이 높아, 국내 일반 경기 변동보다는 글로벌 IT 경기에 영향을 받게 됩니다.

또한 전방산업과 관련한 제품의 수요 및 IT분야의 발전, 신제품의 출시와 이에 따른 생산량 증대, 추가적인 설비투자로 수요 변동이 발생할 수 있습니다.

계절적으로는 상반기에는 전방산업의 세트 업체들이 제품 설계를 완료하고, 하반기에 발주가 집중되는 경향이 있어서, 일부 영향을 받게 됩니다.

세트 업체들의 독특한 회로설계 및 지속적인 업그레이드에 따라 주문형 생산방식이 많아서 제품의 라이프 싸이클이 매우 짧은 경향이 있습니다.

(라) 규제환경

1) 환경 관리 규제

초고속화, 다기능화, 초미세화, 저전력화의 목표로 개발 및 제조되는 반도체 및 PCB 공정과정에서 발생되는 물질을 분석하면 상당히 많은 환경저해 요소가 포함되어 있습니다. 반도체 및 PCB 제조 공정에는 전기적인 특성과 데이터 처리 속도를 높이기 위해 유해물질과 미세 가공을 위한 독성 가스 그리고 세정 공정 등에서 사용되는 화공약품, wafer와 glass 등의 청결을 유지하고 미세 입자를 제거하기 위한 다량의 용수가 사용됩니다. 이로 인하여 폐수 및 폐기물이 다량 발생하고 있으며 실제로 여러 반도체 및 PCB 제조공정에 사용되는 chemical은 공정에서 사용 후 폐산, 폐용제, 폐알칼리로 배출됩니다.

제조 공정 중 이러한 환경유해물질 방출은 지구온난화 및 환경오염에 상당한 영향을 주고 있고 이에 대응하는 기술개발이 미국 등 선진국에서 활발히 진행되고 있으며, 세계반도체협의회(WSC)와 한국반도체산업협회(KSIA) 내에 환경안전전담팀을 구성하여 환경문제 해결을 위해 공동으로 노력하고 있습니다.

또한 소비자의 환경의식 역시 점차 높아짐에 따라 환경 친화적인 제품을 구매하고자 하는 소비자 계층이 점차 증가추세에 있으며 정부, 환경단체 등에서도 기업간 환경친화 제품과 기술의 개발을 유도하는 등 기업에게 법적 규제 이상의 영향력을 발휘하고 있습니다.

|

[반도체, PCB 산업과 연관된 주요 환경규제] |

|

구분 |

환경 규제 관련 내용 |

|---|---|

|

기후변화협약 (교토의정서) |

1992년 UNCED(리우회의)에서 채택된 협약. 온실가스로 인한 기후 시스템의 위험한 변화를 방지할 수 있는 수준으로 온실가스 농도를 안정화 시키는 것을 목표로 함 수차례 회의를 거쳐 1997년 12월 일본 교토에서 개최된 총회에서 '기후변화협약에 관한 교토의정서'를 채택하여 현재 60개국이 서명을 한 상태 |

|

비엔타협약 몬트리올의정서 |

1985년 3월 채택된 비엔타협약은 국제적 차원에서 오존층 보호를 위함. 이 협약의 후속작업으로 1987년 오존층 파괴물질의 생산과 소비의 감축을 주요내용으로 하는 몬트리올의정서가 채택되었음. 오존층 파괴물질로 염화불화탄소, 할론 등 95종의 물질을 규정하고, 순차적으로 감축하여 완전히 사용 중지하자는 의무조항이 있음 |

|

생물다양성협약 |

생물종의 감소를 방지하고 생물자원의 합리적 이용을 위해 1992년 유엔환경개발회의(UNCED)에서 채택되었음. |

|

람사협약 |

람사협약의 정식명칭은 ‘물새 서식지로서 국제적으로 중요한 습지에 관한 협약’으로 습지를 보호하자는 협약으로 1971년 이란 람사(Ramsar)에서 채택되었음 유해 폐기물의 국가간 부럽 이동을 막기 위한 바젤협약, 사막화방지를 위한 사막화방지협약 등이 체결되었음. |

|

세계무역기구 |

1994년 마라케시 각료회의에서 '무역과 환경에 관한 협정문'을 채택하고 WTO 산하에 무역환경위원회(CTE)를 설치함 |

|

OECD |

OECD는 1992년 환경정책의 국제경제적 측면과 관련한 지침 원칙을 발표함 |

|

ISO 14000 |

ISO는 기업의 환경관리체계와 환경성과 등을 평가하여 인증하는 '환경경영 국제규격 제도 (ISO 14000 시리즈)' 제정 중. ISO는 환경경영표준화를 전담할 기술위원회 TC207을 1993년에 설치함 |

|

EU환경규제 |

- RoHS : 2006년부터 6대 유해물질을 함유한 전기전자제품 유럽내 반입금지. 납이 함유된 PCB 기판 등 포함됨 - WEEE : 2006년부터 EU에 수출하는 전제품은 일정수준 이상의 재활용율 달성 및 폐제품 회수, 처리시스템 구축해야 함 - EEE : 2006년부터 부품 제조업자는 부품 사용자가 환경정보 요구시 필요정보를 제공해야 함. 제품 생산업자는 환경 입/출력물을 정량화하며, 환경을 고려한 제품 설계하고 관련 정보를 소비자에게 제공해야 하는 의무 갖게됨 - EPR : 2003년부터 재활용의무대상 제품을 생산자가 의무적으로 회수 재활용함. TV, 컴퓨터, 냉장고, 세탁기, 에어컨 등 |

2) 규제 완화 노력

한국반도체산업협회는 국내 투자 활성화와 일자리 창출을 위해 규제 개혁 과제를 발굴하고 이를 완화 및 개선하고자 노력하고 있습니다. 현재 한국반도체산업협회에서 개선하고자 하는 규제안은 아래와 같습니다.

|

분야 |

주요 규제 완화 내용 |

|---|---|

|

조사 |

정부 R&D참여기업 유형 및 구성에 따른 민간부담금 비율 개선 |

|

정액기술료 징수율 인하 및 감경 대상 확대 |

|

|

안전관리 |

기업부설 연구소 안전관리에 대한 이중 규제 완화 |

|

유해위험방지 계획서 제출 대상 물질 및 인허가 기간 단축 |

|

|

환경관리 |

유해화학물질 인허가 처리 방식 이원화로 인한 업무 처리기간 증가 개선 |

|

수출입관리 |

반도체 장비용 부품 적합성 평가제도 개선 |

|

미조립 분할 반도체 장비 수입 시 관세율 적용 합리화 개선 |

(2) 시장 규모 및 전망

(가) 반도체 산업

- 메모리반도체 D램 시장은 2020년 653억 달러에서 2022년 1,044억 달러로 연평균 23% 성장, 2022년 에는 역대 최대 규모를 기록할 전망입니다.

(1) D램 수요는 스마트폰 수요 회복, 5G폰 비중 확대, 인텔의 신규 서버용 CPU 출시 등으로 견조하나 D램 공급은 보수적 투자 등으로 제한적 증가 예상됩니다.

(2) D램 시장규모는 2017~2018년 슈퍼사이클 수준으로 확대되나 2021~2022년

D램 가격 상승률은 지난 슈퍼사이클 대비 낮을 가능성이 있습니다.

- 낸드플래시 시장은 2020년 560억 달러에서 2022년 816억 달러로 연평균 26% 성장 전망입니다.

(1) 낸드플래시 수요는 스마트폰 수요 회복, SSD 수요 증가 등으로 견조하나 공급도 투자 확대로 증가 예상됩니다.

(2) 낸드플래시는 5~6개 기업이 경쟁 중으로 D램 대비 가격 상승 모멘텀이 약하며,

M&A 등으로 인한 산업구조 재편, 중국기업의 생산량 확대 등에 영향을 받을 전망입니다.

- 시스템반도체 및 파운드리 시스템반도체는 산업특성상 슈퍼사이클이 발생하기 어 렵습니다.

(1) 시스템반도체는 8천여종의 제품과 다변화된 수요산업, 반도체 위탁생산 확대 등 으로 메모리반도체와 달리 가격 및 투자 변동성이 낮습니다.

(2) 파운드리 시장은 2020년 805억 달러에서 2022년 940억 달러로 연평균 8% 이상 고성장 전망입니다.

(나) PCB 산업

기판사업은 인쇄회로기판사업으로서 주요 제품은 반도체패키지기판, 경연성인쇄회로기판으로 반도체 및 전자부품을 전기적으로 연결하고 기계적으로 지지하는 회로연결용 부품입니다.

ITㆍ가전 전자제품에서부터 자동차, 항공기, 선박 등 모든 산업에 기본적으로 사용됩니다.

전방산업으로는 스마트폰, 컴퓨터 등 전자산업이 있고, 후방산업으로는 잉크, 원판 등 소재산업과 도금, 인쇄, 노광 등의 설비산업이 있어 전후방 산업간 연관 관계가 높고 그에 따라 파급 효과도 큽니다.

또한 장치산업으로써 대규모 투자가 필요하고 화학, 전기, 기계가공 등 복합적인 기술이 필요하기 때문에 진입장벽이 높습니다.

High-End 스마트폰의 고밀도화가 진행됨에 따라 선진업체를 중심으로 차세대 기판기술이 접목된 기판으로의 설계변화가 나타나고 있어 고부가 제품의 확대가 전망됩니다.

또한, 인도, 남미, 아프리카 등 새롭게 부상하고 있는 이머징 마켓은 글로벌 평균 성장률 대비 상대적으로 경제성장률이 높고, 산업화가 빠른 속도로 진행되고 있습니다.

이러한 이머징 마켓에서의 수요증가로 인하여 보급형 스마트폰, TV, Note PC 등 전방산업의 활성화가 예상되고 이와 함께 기판산업의 성장이 예상됩니다.

인쇄회로기판은 전자기기, 반도체 등 사용되는 제품의 수요변화에 영향을 받습니다.

경기가 호황일 때에는 완제품 수요 증가로 인해 Set 업체로부터 부품 주문량이 늘어나며, 불황일 때에는 완제품의 수요 감소 및 재고 조정 영향으로 수요가 줄어듭니다

.

기판은 Set 제품개발의 초기 단계부터 필요하기 때문에 전자산업의 실물경기에 선행한 개발이 이루어져야 하며 사전 기술 및 양산성 확보가 중요합니다.

다. 경쟁 현황

(1) 경쟁상황

(가) 경쟁형태 및 경쟁업체의 수

국내 PCB제품 생산회사는 약 400여개 업체에 달하여 거의 완전경쟁시장으로 돌입하였으며, 상위 20개사가 국내 PCB 제품 총생산액의 약 80%선을 점유하고 있습니다.

(나) 진입의 난이도

장치 산업의 성격이 강하므로 초기 설비 투자에 투입되는 비용이 타업종에 비해 상당히 높습니다. 그러므로, PCB산업에 필요한 기술력 및 영업망을 구비하지 못한 회사가 산업에 진입하려면 진입 초기의 높은 설비 투자 비용으로 인해 상당한 어려움에 직면합니다. 또한 산업내에 경쟁업체수가 많아 거의 완전 경쟁 시장화한 현재 상태에서 신규 시장 진입자가 산업내에서 성공할 확률이 상당히 낮아지고 있습니다.

90년대 초반까지는 양면 위주의 PCB제품을 주로 생산하였기 때문에 생산 라인만 구축하면 어느 정도 PCB제품의 생산이 가능합니다. 그러나 PCB제품이 소형화, 박판화, 고기능화됨에 따라 PCB제품 생산에 필요한 기술력이 상당히 높게 요구되고 있습니다. 저가 PCB제품 시장이 중국,대만 PCB제품에 의해 경쟁력을 상실하고 있는 상황이므로 신규 시장 진입자에게 필요한 기술력이 한층 높아졌습니다.

PCB제품 제조 기술은 각 생산 공정별로 생산 라인을 안정화시키며 발전시켜야하는 특성이 있습니다. 즉 저부가가치 PCB제품 생산업체가 갑자기 고부가가치 PCB제품을 생산할 수 없는 특성을 가지고 있습니다.

PCB제품의 생산에는 상당부분 독립적인 많은 생산 공정을 거쳐야하는바 각 생산 공정이 한 단계씩 LEVEL-UP되지 않는 한 갑자기 한 단계 높은 PCB제품을 생산할 수 없습니다. 생산 기술 및 효율적인 생산 표준 정립 등이 있어 상당한 진입 장벽이 있습니다.

(다) 경쟁 수단

PCB산업은 거의 완전 경쟁 시장에 가까우며, 주문자 생산 방식에 의해 제품이 생산되는 산업 특성을 가지고 있습니다. 동산업 내에서의 주된 경쟁 수단은 다음과 같습니다.

1) 제품의 품질 및 가격

PCB제품은 전자 부품의 핵심적인 소재인 바, PCB 제품의 불량은 전체 전자 제품의 불량으로 직접 연결됩니다. 그러므로 PCB제품에 있어 불량률은 회사의 사활과 직접 연결되며 제품의 품질이 제품의 가격에 직접적으로 영향을 미칩니다. 동산업내의 당사 가장 큰 경쟁력은 고품질, 저불량품의 생산 능력입니다.

2) 납기 준수 능력 (단납기 대응 능력)

모든 전자 제품 조립의 시작이 PCB제품에서부터 시작됩니다. 그러므로 PCB제품의 주문 회사들은 항상 빠른 시간에 제품을 공급 받기를 원합니다. 당사는 정해진 시간내에 PCB제품을 적시에 공급할수 있는 능력(단납기 대응 능력)을 항상 보유하고 있습니다.

3) 거래처의 고정화 추세

전자소재부품은 제품의 정확도가 많이 요구됩니다. 그러므로 PCB제품 주문자들은 거래처의 선정 및 변경에 대하여 상당히 보수적으로 접근하게 됩니다. PCB시장에서도 시장선점이 상당히 중요하며, 일단 거래가 시작되면, 특별한 이유 외에는 거래처를 잘 바꾸지 않는 특성이 있습니다.

(2) 경쟁업체 현황

국내 PCB산업은 일본, 미국의 첨단 제품과 대만, 중국 및 동남아시아 범용제품으로 양분되는 시장에서 일본의 선진 기술과 중국 및 동남아시아의 저가공세를 받는 중간 위치에 있고, 미국, 일본 등 세계 주요 PCB Maker들은 아시아(중국 중심)로 그 생산기지를 이전하고 있는 추세입니다. 이에 (주)타이거일렉은 이러한 경쟁 체제에 대응하기 위해서 지속적인 기술개발을 통하여 고부가가치 제품의 시장을 선점코자 노력하고 있으며 또한 원가 절감 및 생산성 향상을 통한 차별화된 제품으로 국제 경쟁력을 확보하여 국내 시장 뿐만 아니라 해외 시장을 개척하고자 노력하고 있습니다.

|

구 분 |

업체명 |

비 고 |

|

|---|---|---|---|

|

국내 |

에이티씨, 스마트코리아, 에스엠전자, 대덕PNC, 엠엔씨텍, 지큐에스테크놀러지, 대덕전자, 심텍 등 |

- |

|

|

해외 |

미국 |

MULITEST, GORILA CIRCUIS, TEST21 등 |

- |

|

일본 |

AVIO, HITACHI 등 |

- |

|

|

대만 |

CHPT 등 |

- |

|

|

유럽 |

SYNERGIE CAD 등 |

- |

|

국내에서 반도체 테스트용 PCB를 제작하고 있는 기업은 ㈜에이티씨, ㈜스마트코리아피씨비, 에스엠전자㈜, ㈜대덕PNC 등이며, 대덕전자의 경우 전체 매출에서 테스트용 PCB의 비중은 미미한 것으로 보여지며, 심텍은 경우 Burn-in Board 용 PCB만 일부 제작 중입니다. 이중 에스엠전자, 대덕PNC 등은 매출액 50억원 미만으로 당사의 경쟁사로 보기 어려우며, ㈜에이티씨, ㈜스마트코리아피씨비를 당사의 경쟁사로 판단합니다.

(가) ㈜에이티씨

에이티씨의 경우 초고다층기판 양산에 특화된 기술력을 바탕으로 고객 요구에 따른 인쇄회로기판을 제작하며, 당사와 유사한 비즈니스 모델을 가지고 있는 업체 입니다. 당사가 메모리 쪽 PCB에 강점을 가지고 있다면, (주)에이티씨는 비메모리 특수 PCB 틈새시장을 공략해 소량다품종으로 시장에 대응하고 있습니다. 주요 제품으로 Hi-Fix Board(디바이스의 전기적인 기능과 특성을 평가), Load Board(테스터와 디바이스 간 interface를 목적으로 사용하는 Board), Probe Card(Test System의 전기적 신호를 Chip상에 전해주는 tool), Burn in Board (온도 전압 등의 악조건으로 테스트하는 장비) 등이 있습니다.

(나) ㈜스마트코리아피씨비

스마트코리아피씨비는 반도체용 PCB 및 초고다층 PCB 전문 제조업체로 Burn-in Board, Probe Card, Build-up Board, Hi0Fix Board, Load Board 등 반도체 테스트용 PCB를 제작하고 있습니다.

(3) 비교우위 사항

인쇄회로기판 전문업체로서 현재 당사는 Rigid PCB중 반도체 後 공정의 검사공정에서 사용되는 PCB를 위주로 생산하고 있으며, 초기 Normal제품 생산부터 현재 Fine Pitch 제품을 지속적으로 생산 영업을 하면서 척된 기술과 영업력을 바탕으로 선두자리를 선점하고 있습니다.

또한 생산제품의 초고다층화, 고밀도화로 인하여 각 층간의 틀어짐 정도가 양품 회수율에 중요한 인자가 되므로, 당사는 이 부분의 문제점을 보완키 위하여 자체적으로 고안하여 특허받은 반자동 리벳용 크램핑 장치를 사용함으로써 층간의 틀어짐 정도를 획기적으로 향상시켜 양품 회수율을 극대화 시키고 있으며,

드릴 공정에서도 0.2Pitch 드릴 Bit 0.075Ø가공 초기에는 실패율이 높았으나, 끊임없는 기술개발을 통하여 타업체 보다 월등한 양품수율을 보이는 제품을 생산하고 있습니다.

그리고 제품이 필드에서 운영시 가장 중요한 신뢰성 확보하는 공정인 도금공정은 당사에서 생산 하고 있는 생산제품의 제품두께대비 홀 크기 비율이 46:1 이상으로 홀 중앙부위의 동도금 두께가 정상적으로 오르지 않을 시 진행성 크랙등의 발생소지를 갖고 있으며, 이를 보완하기 위하여 자체적으로 설계, 제작한 동도금 라인을 Setup하여 사용함으로써 홀 속 신뢰성을 확보하였으며, 꾸준한 공정개발을 통하여 현재 42:1기준 홀 속 센터점의 도금 두께를 15㎛이상으로 생산하고 있습니다.

PCB기판 표면의 부품 실장 공간을 더 많이 확보키 위해 도통된 홀을 홀 메움 전용 잉크로 메꾸는 작업으로, 기존 수작업 진행 시 홀 속에 기포발생으로 제대로 메워 지지 않거나, 완벽히 메워 지기 위해 많은 시간을 필요로 했던 부분을 홀 플러깅 설비를 도입함으로 이를 해소하였 경쟁사보다 품질 확보하였습다.

후 공정에서 타사에서는 보유하고 있지 않은, 무전해 금도금과 같은 화학적 방법으로 금도금처리하는 공법으로 금도금 두께를 3㎛까지 올릴 수 있는 무전해 두께금도금 라인을 보유하고 있어 또 하나의 장점이 있습니다.

2. 주요 제품 및 서비스

가. 제품 설명

우리가 사용하고 있는 반도체의 제조 공정은 크게 전공정(Wafer)과 후공정(Package)으로 나뉘게 되며, 각 공정별 실시되는 검사단계가 제품의 품질 및 생산수율을 결정하는 매우 중요한 역할을 합니다. 이 검사단계를 살펴보면 검사 대상인 반도체 제품 (Wafer & Package)를 실질적으로 검사하게 되는 검사장비(ATE:Automatic Test Equipment)와 제품과 검사장비간의 전기적 신호를 전달해주는 역할을 하는 Load Board, Probe Card 등의 부속장치가 있습니다. 이 때 Load Board나 Probe Card 등의 완제품 제작에 필요한 PCB 부품이 당사의 주력 제품입니다.

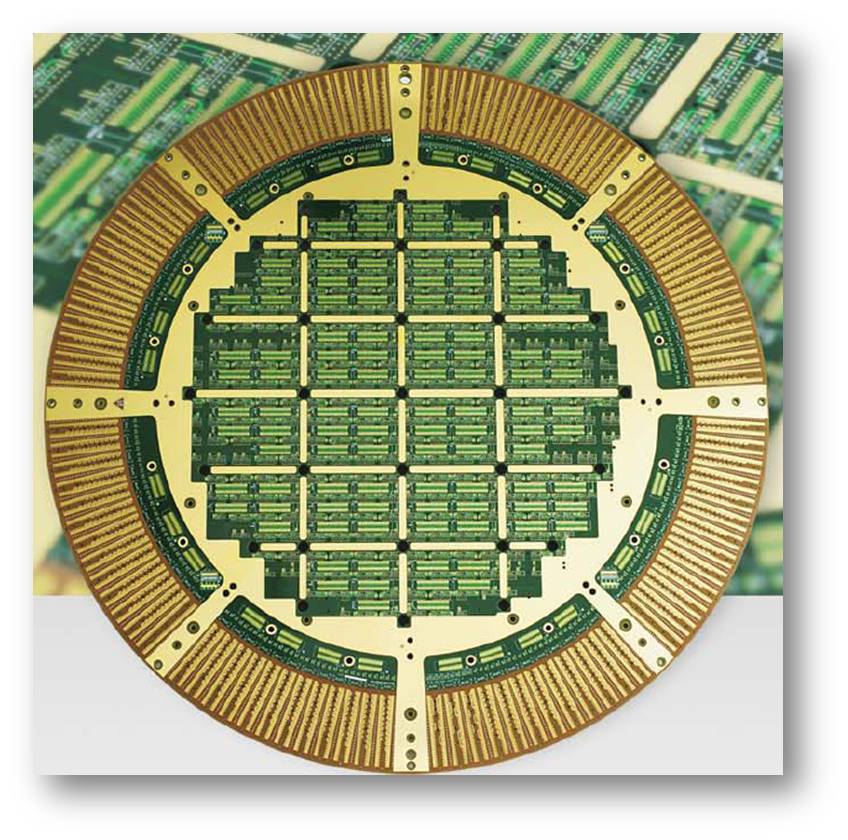

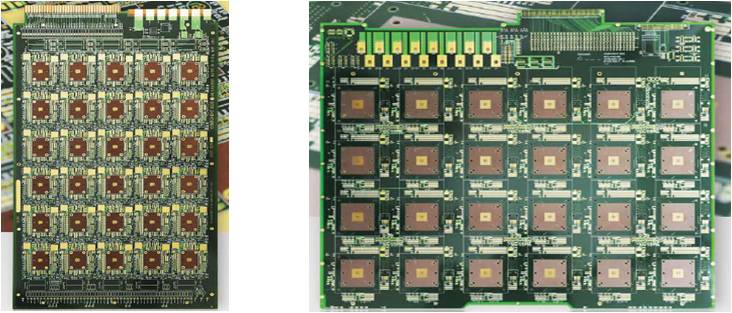

(가) Probe Card PCB

반도체 제품의 성능 및 회로 등을 검증하기 위해서는 고성능의 테스트 지그가 필요합니다. 이러한 지그의 역할을 하는 것 중의 하나가 Probe Card입니다.

Probe Card는 반도체 前 공정(FAB 공정이라고도 함)을 진행하여 제조된 Wafer 상태에서 각 Chip(이후 後 공정을 통해 하나의 제품이 됨)의 불량 여부를 검사하는 목적으로 사용되는데, 신호전달 매개체인 PCB와 Chip의 각 Pad에 직접 접촉하는 Pin(Needle) 부분으로 구성되어 있으며, 당사는 이 중 PCB 부분을 제조하고 있습니다.

Probe Card는 Wafer 검사장비에 장착되어 Wafer상의 각각의 Chip을 접촉하여 검사 장비와 Chip간의 전기적 신호를 전달하는 Interface 역할을 담당함으로써 이를 통해 Chip의 동작상태가 정상 또는 불량인가를 판단할 수 있도록 해 주는 장치입니다.

제품의 동작여부를 정확히 판단하기 위해 Probe Card는 검사대상 제품의 성능에 부합하는 특성과 신뢰성을 가지고 있어야 하며, 이러한 Probe Card의 성능을 보장하기 위해서 고성능의 PCB가 사용되어야 합니다.

이때 사용되는 Probe Card용 PCB는 초고다층의 배선 및 각 배선상에 최적의 임피던스를 적용하여 설계되어야 합니다.

|

|

메모리용 probe card pcb |

|

|

비메모리용 probe card pcb |

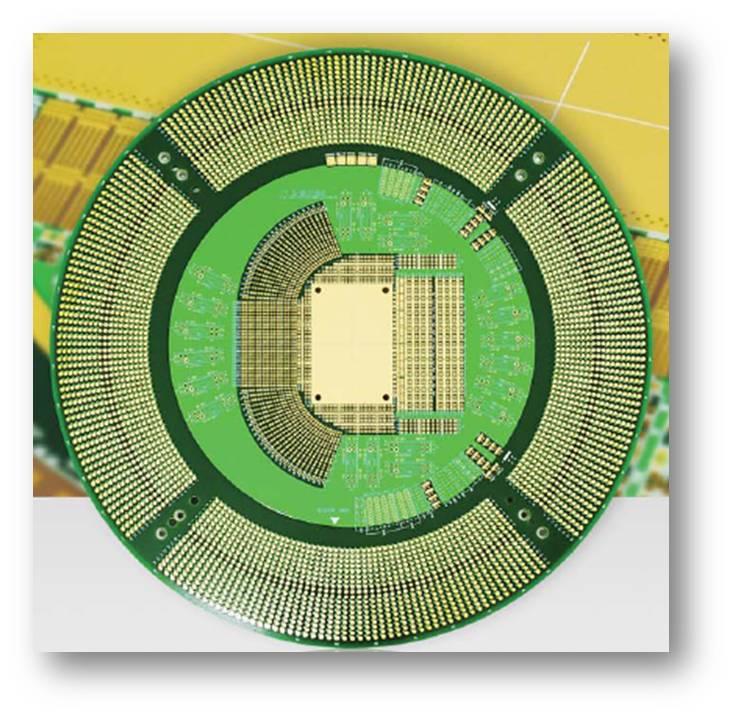

(나) Load Board PCB

Probe Card가 반도체 前 공정을 진행하여 제조된 Wafer 상태에서 각 Chip의 불량 여부를 검사하는 장치인 반면, Load Board는 Wafer에 대한 後 공정 이후 제조된 여러가지 Package 형태의 제품에 대한 전기적 특성의 불량여부를 검사하기 위해 제품과 검사 장비간의 전기적 신호를 전달하는 Interface 역할을 담당하는 장치입니다.

Hi-Fix Board의 경우 양산 Test 공정 대응을 목적으로 사용되며, 1개 이상의 제품평가에 사용되고 Tester로부터 인가되는 전기적인 신호를 전달하기 위한 Component와 회로를 구성하는 PCB, 제품이 Loading 되는 Socket 등으로 구성되며 필요에 따라 부가회로가 구성되기도 합니다.

|

|

load board pcb |

(다) Socket Board PCB

반도체 제품의 공정 중 하나인 Test 공정에 사용되는 Board로서, Load Board와 마찬가지로 제품의 전기적인 기능과 특성을 평가하는 목적으로 사용합니다. Load Board가 검사 장비와 제품간에 전기적 신호를 연결시켜 주는 반면, Socket Board는 제품과 Load Board간을 연결 해주는 또 하나의 Interface 장치로써, 이는 동시에 검사하려는 제품의 수를 증가시키기 위해 마련되었으며, 제품에 인가되고 얻어지는 전기적 특성에 영향을 주지 않기 위해 고성능의 특성을 요구합니다.

|

|

socket board pcb |

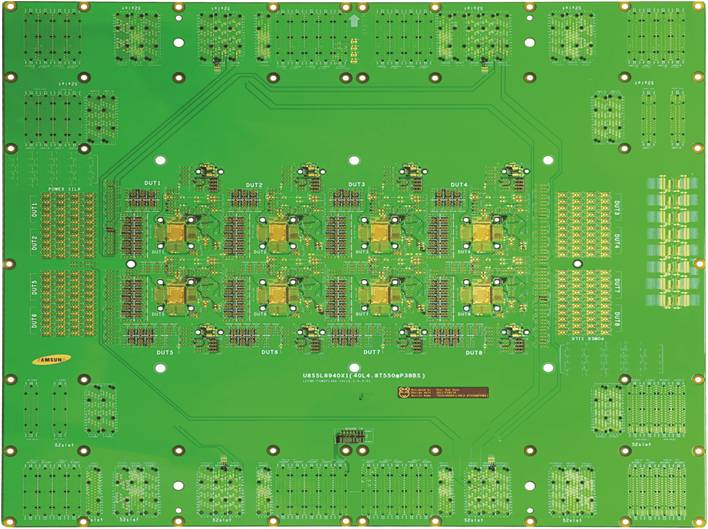

(라) 기타 PCB

- Burn-in Board PCB

Burn-in Board PCB는 제품의 고온/저온에서의 신뢰성을 확보하기 위해 진행되는 Burn-In 공정에 사용되는 Interface Board로써 Device를 탑재하고 Burn-In 장비로부터 인가되는 각종 신호를 제품에 전달하는 역할을 합니다. Board가 고온/저온의 환경에서 장시간의 시험에 사용되므로 온도에 대한 내구성과 함께 Burn-in 장비로부터 인가되는 각종 전기적 신호를 왜곡없이 제품에 전달할 수 있어야 합니다.

|

|

burn in board pcb |

나. 주요 제품 등의 현황

| (단위 : 백만원) |

| 구분 | 품목 |

2021년 3분기 |

2020년 |

2019년 |

|||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 제품 | PROBE CARD | 18,035 | 51.05% | 19,771 | 45.40% | 15,933 | 45.44% |

| SOCKET BOARD | 3,732 | 10.56% | 4,272 | 9.81% | 5,039 | 14.37% | |

| LOAD BOARD | 6,330 | 17.92% | 10,560 | 24.25% | 6,548 | 18.67% | |

| 일반 BOARD | 6,728 | 19.04% | 8,237 | 18.91% | 7,074 | 20.18% | |

| 기타(상품 등) | 503 | 1.42% | 712 | 1.63% | 468 | 1.33% | |

| 총 매출 | 35,327 | 100.00% | 43,552 | 100.00% | 35,063 | 100.00% | |

다. 주요 제품 등의 가격 변동 추이

당사 매출의 특성상 제품의 수명은 평균 약 6~12개월 정도로 같은 품목이라도 반도체 공정 및 사양에 따라 가격에 큰 차이가 있어 상기 표의 연도별 단가 추이는 큰 의미가 없습니다. 다만, 모델당 마진율은 납품 시작 이후 감소추세를 보입니다.

| (단위 : 원/EA, $/EA) |

|

구 분 |

2021년 3분기 (제22기) |

2020년 (제21기) |

2019년 (제20기) |

|

|---|---|---|---|---|

|

PROBE CARD |

내수 |

1,981,000 | 1,981,000 | 1,981,000 |

|

수출 |

2,962,250 ($2,500) |

2,720,000 ($2,500) |

2,894,500 ($2,500) |

|

|

SOCKET BOARD |

내수 |

53,440 | 53,440 | 53,440 |

|

수출 |

77,020 ($65) |

70,720 ($65) |

75,250 ($65) |

|

|

LOAD BOARD |

내수 |

2,432,000 | 2,432,000 | 2,432,000 |

|

수출 |

2,879,300 ($2,430) |

2,643,800 ($2,430) |

2,813,400 ($2,430) |

|

|

일반 BOARD |

내수 |

370,500 | 370,500 | 370,500 |

|

수출 |

392,200 ($331) |

360,000 ($331) |

383,200 ($331) |

|

3. 원재료 및 생산설비

가. 원재료 가격변동 추이

| (단위 : 원) |

| 품 목 | 2021년 3분기 (제22기) |

2020년 (제21기) |

2019년 (제20기) |

|

|---|---|---|---|---|

| 원판(0.1t 1/1 1020*1220) | 수입 | 63,729 | 62,120 | 60,114 |

| 국내 | 24,317 | 20,431 | 20,959 | |

| 년 평균 환율 | 1,157.35 | 1,180.05 | 1,165.65 | |

| 주) | 원자재 종류가 다양하여 가장 많이 사용되는 자재를 기준으로 작성되었고, 매년 2~3% 단가 인하와 환율에 따른 단가변동이 발생함. |

나. 주요 매입처 현황

| (단위 : 천원,천$) |

| 구분 | 내역 | 2021년 3분기 (제22기) |

2020년 (제21기) |

2019년 (제20기) |

||

|---|---|---|---|---|---|---|

| 원재료 | 원판 PP |

국내 | 랜드마크인터내셔날㈜ | 2,730,631 | 3,302,539 | 2,461,430 |

| 유니마이크로텍㈜ | 770,895 | 435,353 | 914,544 | |||

| 수입 | NELCO | $1,213,504 ($1,024) |

1,513,814 ($1,391) |

1,259,625 ($1,088) | ||

| Panasonic | $2,187,801 ($1,846) |

1,951,313 ($1,793) |

1,695,028 ($1,464) |

|||

| ISOLA | $722,188 ($609) |

667,738 ($614) |

687,544 ($593) |

|||

| 동볼 | 국내 | 디엠씨 | 567,914 | 861,340 | 618,410 | |

| 청화금 | 국내 | ㈜토리컴 | 991,050 | 1,469,992 | 763,180 | |

| 부재료 | 금도금 약품 | 국내 | ㈜엔엠에스 | 137,390 | 273,434 | 176,596 |

| DRY FILM | K&C (케이엔씨) | 438,452 | 668,688 | 588,553 | ||

| ㈜정석테크 | 105,480 | 109,874 | 85,499 | |||

| 유니테크시스템 | 109,843 | 180,204 | 155,505 | |||

| 외주 가공 |

검사비 | 국내 | 스피닉스㈜ | 425,212 | 435,229 | 319,929 |

| 드릴비 | 에스에프전자㈜ | 563,660 | 515,250 | 365,900 | ||

| 조은정밀 | - | 72,237 | 201,021 | |||

| 엠에스텍 | 262,261 | 416,315 | 353,005 | |||

| ㈜케이앤제이 (K&J) | - | 60,744 | 165,883 | |||

| 필름대 | B&P (비앤피) | 203,282 | 246,739 | 245,557 | ||

| 캠텍㈜ | 222,103 | 284,582 | 263,638 | |||

| REPAIR | 알테크Ⅱ | 404,246 | 340,238 | 99,600 | ||

| 전공정 | 수입 | MEGAELEC | 1,515,870 | - | - | |

| 주) | 적용환율은 아래와 같습니다 (출처: 서울외국환중개소) |

| 구분 | 2021년 3분기 | 2020년 | 2019년 |

|---|---|---|---|

| 월말환율 ($) | 1,184.9 | 1,088.00 | 1,157.80 |

다. 생산능력 및 생산실적

| (단위 : 개) |

| 제품명 | 구분 | 2021년 3분기 (제22기) |

2020년 (제21기) |

2019년 (제20기) |

|---|---|---|---|---|

| Probe Card | 생산능력 | 49,140 | 65,520 | 65,520 |

| 생산실적 | 5,454 | 7,477 | 8,095 | |

| 가동율 | 11% | 11% | 12% | |

| Load Board PCB | 생산능력 | 49,140 | 65,520 | 65,520 |

| 생산실적 | 1,808 | 1,956 | 1,046 | |

| 가동율 | 4% | 3% | 2% | |

| Socket Board PCB | 생산능력 | 49,140 | 65,520 | 65,520 |

| 생산실적 | 3,968 | 5,115 | 6,842 | |

| 가동율 | 8% | 8% | 10% | |

| Burn-in Board PCB |

생산능력 | 49,140 | 65,520 | 65,520 |

| 생산실적 | 2,738 | 4,335 | 6,788 | |

| 가동율 | 6% | 7% | 10% | |

| 기타 PCB | 생산능력 | 49,140 | 65,520 | 65,520 |

| 생산실적 | 13,539 | 15,106 | 16,647 | |

| 가동율 | 28% | 23% | 25% | |

| Total | 생산능력 | 49,140 | 65,520 | 65,520 |

| 생산실적 | 27,507 | 33,989 | 39,418 | |

| 가동율 | 56% | 52% | 60% |

|

○ 생산능력 산출근거 당사가 생산하는 제품은 동일 라인을 진행하고 일부 제품은 동일 공정을 반복하거나 - .동도금공정 라인 1. 동도금 공정 생산Capa A. 1 Bath 당 생산Capa - 2 Line : 21,216 PNL (1Panel × 68 Cycle × 312일)

3. 연평균 근무일수 : 312일 ( 26일 ×12달 ) |

라. 생산설비에 관한 사항

회사의 생산설비는 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 2021. 09.30 | 2020. 12.31 | 2019. 12.31 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 취득원가 | 상각누계액 | 장부금액 | 취득원가 | 상각누계액 | 장부금액 | 취득원가 | 상각누계액 | 장부금액 | |

| 토지 | 3,019 | 3,019 | 3,019 | 3,019 | 3,155 | 3,155 | |||

| 건물 | 6,652 | 3,859 | 2,793 | 6,652 | 3,609 | 3,043 | 6,749 | 3,343 | 3,406 |

| 기계장치 | 39,689 | 17,297 | 22,392 | 37,284 | 15,465 | 21,819 | 23,950 | 12,977 | 10,973 |

| 합계 | 49,360 | 21,156 | 28,204 | 46,955 | 19,074 | 27,881 | 33,854 | 16,320 | 17,534 |

4. 매출 및 수주상황

가. 매출실적

| (단위 : Kpcs, 매, 백만원, 천$) |

| 매출유형 | 품목 | 2021년 3분기 (제22기) |

2020년 (제21기) |

2019년 (제20기) |

||||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 제품 | Probe Card |

수출 | 2,316 | 3,538 ($3,166) |

3,622 | 4,252 ($3,651) |

3,810 | 2,640 ($2,280) |

| 내수 | 3,714 | 14,496 | 3,973 | 15,519 | 4,185 | 13,293 | ||

| 소계 | 6,030 | 18,035 | 7,595 | 19,771 | 7,995 | 15,933 | ||

| Socket Board |

수출 | 1,767 | 144 ($127) |

1,446 | 120 ($102) |

2,913 | 293 ($254) |

|

| 내수 | 41,679 | 3,588 | 76,943 | 4,152 | 161,866 | 4,746 | ||

| 소계 | 43,446 | 3,732 | 78,389 | 4,272 | 164,779 | 5,039 | ||

| Load Board |

수출 | 963 | 4,448 ($3,975) |

1,734 | 8,065 ($6,880) |

1,515 | 4,700 ($4,065) |

|

| 내수 | 346 | 1,881 | 622 | 2,496 | 644 | 1,849 | ||

| 소계 | 1,309 | 6,330 | 2,356 | 10,560 | 2,159 | 6,548 | ||

| 일반 Board |

수출 | 6,246 | 2,755 ($2,474) |

5,834 | 3,584 ($3,048) |

6,682 | 3,212 ($2,775) |

|

| 내수 | 149,712 | 3,973 | 154,823 | 4,653 | 120,512 | 3,862 | ||

| 소계 | 155,958 | 6,728 | 160,657 | 8,237 | 127,194 | 7,074 | ||

| 상품 매출 | 수출 | - | 2 ($2) |

- | - | - | - | |

| 내수 | - | 189 | - | 360 | - | 115 | ||

| 소계 | - | 191 | - | 360 | - | 115 | ||

| 기타 매출 | 내수 | - | 114 | - | 78 | - | 60 | |

| 임대료 수입 | 내수 | - | 197 | - | 274 | - | 293 | |

| 합계 | 수출 | 11,292 | 10,887 ($9,744) |

12,636 | 16,020 ($13,681) |

14,920 | 10,845 ($9,374) |

|

| 내수 | 195,451 | 24,439 | 236,361 | 27,532 | 287,207 | 24,218 | ||

| 합계 | 206,743 | 35,327 | 248,997 | 43,552 | 302,127 | 35,063 | ||

| 주) | 적용환율은 아래와 같습니다. (출처: 서울외국환중개소) |

| 구분 | 2021년 3분기 | 2020년 | 2019년 |

|---|---|---|---|

|

월말환율 ($) |

1,184.90 | 1,088.00 | 1,157.80 |

나. 판매경로

1) 판매 조직

당사는 반도체 검사용 PCB 전문 제조 기업으로 고객의 주문에 따라 설계된 DATA를 받아 PCB를 제작 납품하는 사업 형태이며, 현재는 별도의 직접 판매점이나 영업소가 필요하지 않아 단일조직(영업부)으로 판매 활동을 수행하고 있습니다.

|

조 직 |

인원구성 |

위 치 |

담당업무 |

|---|---|---|---|

| 영업부 | 국내 : 7명 | 본사 3층 | 고객사 발굴, 수주, 납기 |

| 해외 : 4명 |

2) 판매 경로

당사는 반도체 회사의 1차 협력사로부터 PCB 제작에 필요한 설계 DATA를 제공 받아 당사에서는 고객사에서 요구하는 사양에 맞게 고품질에 빠른 납기로 PCB를 제작하여 고객사에 판매하고 있습니다.

| (단위: 백만원) |

|

매출유형 |

품 목 |

구 분 |

판매경로 |

판매경로별 매출액(비중) |

|

|---|---|---|---|---|---|

| 제품 | Probe Card | 수 출 | 직 판 | 3,538 | 10% |

| 국 내 | 직 판 | 14,496 | 41% | ||

| Load Board | 수 출 | 직 판 | 4,448 | 13% | |

| 국 내 | 직 판 | 1,881 | 5% | ||

| Socket Board | 수 출 | 직 판 | 144 | 0% | |

| 국 내 | 직 판 | 3,588 | 10% | ||

| 일반 Board | 수 출 | 직 판 | 2,755 | 8% | |

| 국 내 | 직 판 | 3,973 | 11% | ||

| 기 타 | 수 출 | 직 판 | 2 | 0% | |

| 국 내 | 직 판 | 501 | 1% | ||

| 합계 | 35,327 | 100% | |||

| 주) 2021년3분기말 재무제표 기준 |

라. 수주현황

당사는 상시 주문 및 납품 시스템으로 운영되고 있으며, 당사의 제품은 최종 수요자가 장기간에 걸친 구매를 하는 품목이 아니기 때문에 수주내역은 존재하지 않습니다

5. 위험관리 및 파생거래

회사는 여러 활동으로 인하여 시장위험(환위험 및 현금흐름이자율 위험), 신용위험 및 유동성 위험과 같은 다양한 재무위험에 노출되어 있습니다. 회사의 전반적인 위험관리프로그램은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

1) 재무위험

(1) 시장위험

가. 외환위험

회사는 장부통화와 다른 수입과 지출로 인해 외화 환포지션이 발생하며, 회사가 노출되어 있는 주요 통화는 미국 달러입니다. 회사의 외환위험 관리의목표는 환율 변동으로 인한 불확실성과 손익 변동을 최소화함으로써 기업의 가치를 극대화하는데 있습니다.

보고기간 말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 10% 변동시 회사의 세후이익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분(*) | 2021.09.30 | 2020.12.31 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 미국 달러/원 | 884,885 | (884,885) | 1,038,937 | (1,038,937) |

| 일본 엔/원 | (1,572) | 1,572 | (2,037) | 2,037 |

(*) 상기 민감도 분석은 보고기간말 현재 회사의 기능통화인 원화 이외의 외화로표시된 화폐성 자산ㆍ부채를 대상으로 하였습니다.

(2) 신용위험

신용위험은 보유하고 있는 수취채권에 대한 신용위험뿐 아니라, 현금및현금성자산,은행 및 금융기관 예치금으로부터 발생하고 있습니다. 이러한 위험을 줄이기 위해, 회사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있습니다. 보고기간말 현재 현재 회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 2021.09.30 | 2020.12.31 |

|---|---|---|

| 현금및현금성자산 | 2,400,100 | 7,298,849 |

| 매출채권 | 8,593,899 | 7,175,443 |

| 기타수취채권(유동) | 3,298,186 | 386,832 |

| 기타수취채권(비유동) | 7,261,009 | 7,764,919 |

| 합계 | 21,553,194 | 22,626,043 |

(3) 유동성 위험

유동성 위험은 회사의 경영환경 또는 금융시장의 악화로 인해 회사가 부담하고 있는 단기 채무를 적기에 이행하지 못할 위험으로 정의합니다. 보고기간말 현재 회사의 유동성 위험 분석내역은 다음과 같습니다.

| (단위: 천원) |

| 2021.09.30 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 |

|---|---|---|---|---|

| 차입금 | 12,074,567 | - | - | - |

| 매입채무 | 2,289,412 | - | - | - |

| 기타지급채무 | 3,498,217 | 9,238 | - | - |

| 합 계 | 17,862,196 | 9,238 | - | - |

| (단위: 천원) |

| 2020.12.31 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 |

|---|---|---|---|---|

| 차입금 | 12,149,483 | - | - | - |

| 매입채무 | 1,146,471 | - | - | - |

| 기타지급채무 | 4,146,271 | 50,854 | - | - |

| 합 계 | 17,442,225 | 50,854 | - | - |

2) 자본위험관리

회사의 자본위험관리는 건전한 자본구조의 유지를 통한 주주이익의 극대화를 목적으로 하고 있으며, 최적 자본구조 달성을 위해 부채비율을 매월 모니터링하여 필요한 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

보고기간말 현재의 부채비율은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 2021.09.30 | 2020.12.31 |

|---|---|---|

| 부채총계 (A) | 20,052,671 | 19,889,560 |

| 자본총계 (B) | 49,772,371 | 48,235,669 |

| 부채비율 (A/B) | 40% | 41% |

3) 파생거래

보고서 작성기준일 현재 보유하고 있는 파생상품은 없습니다

6. 주요계약 및 연구개발활동

가. 연구개발 담당조직

(1) 연구개발 조직 개요

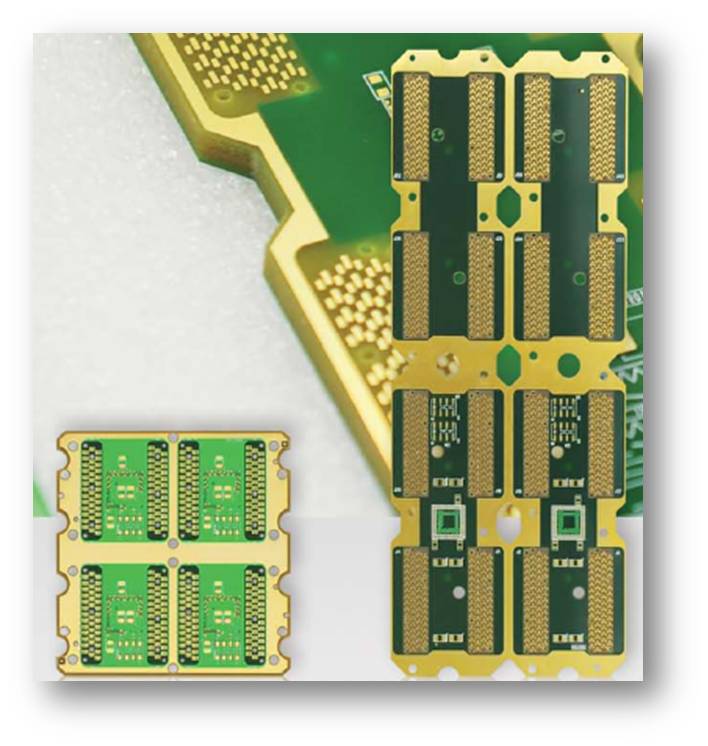

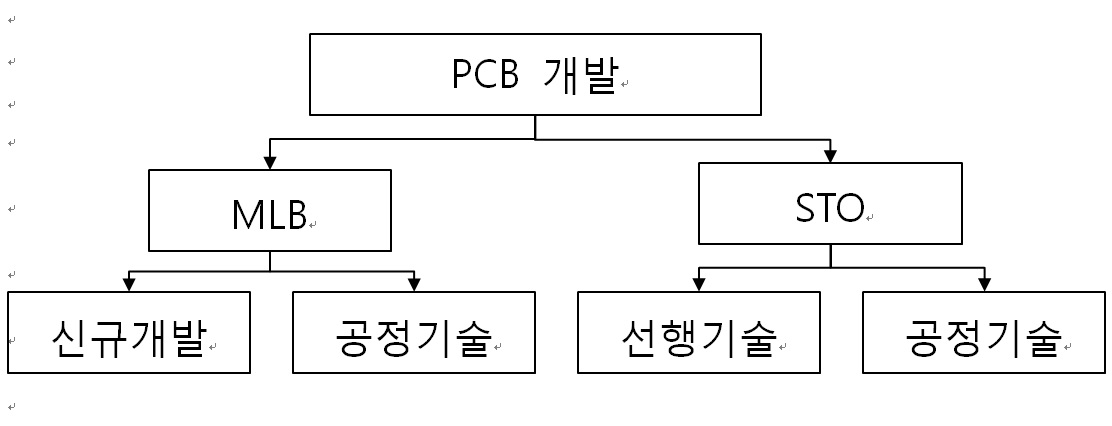

-. 당사의 연구 개발은 MLB기술개발과 STO신규 제품 기술개발로 나뉘어 있습니다. MLB에서의 기술개발은 신규 소재 개발과 고사양 신규 제품을 개발하는 신규 기술 개발부와 작업 방법의 개선으로 원가절감 및 불량 개선을 하는 제조 기술부로 구성되어 있습니다. 이를 통해 국내 최초로 Probe Card PCB 100L이상의 고사양 제품을 양산화 제조하고 있습니다.

-. STO연구 개발은 신규 공정 SET-UP, 작업표준화를 진행하는 공정기술부와 다양한 사양의 제품을 평가하는 선행기술부으로 구성되어 있어 신규 베트남 공장의 SET-UP을 진행하고 있습니다. 추후 0.1P 미만의 STO를 개발하기 위한 투자와 기술인력 충원으로 연구 개발을 활성화 시키려고 합니다.

|

|

연구개발조직 |

(2) 연구개발인력 증감표

당사가 영위하는 산업 특성상 인력은 당사의 핵심 자산이자 경쟁력입니다. 최근 3개년간 당사의 연구개발 인력 증감 현황은 다음과 같습니다.

| [최근 3개년 연구개발 인력 증감 현황] |

|

구분 |

기초 |

증가 |

감소 |

기말 |

|---|---|---|---|---|

| 2021년 3분기 | 9 | 1 | - | 10 |

| 2020년 | 8 | 1 | - | 9 |

| 2019년 | 8 | - | - | 8 |

나. 기술경쟁력

(1) 연구개발 실적

|

연구과제 |

주요연구내용 |

개발실적 |

개발연도 |

|---|---|---|---|

|

Load Board |

- 적층 Layer, Registration 향상 50㎛↓ - Drill 정밀도 향상0.15Ø |

- Fine Pitch 0.4mm - BVH 구간 34 Layer |

2012년 |

|

Load Board |

-표면처리 Hard Gold |

- Fine Pitch, BGA PAD - 0.5 Pitch Selective |

2012년 |

|

Probe Card |

-적층 Layer, Registration 향상 180㎛↓ |

- Size : 440Ø - Layer : 66 |

2012년 |

|

Fine Pitch |

-적층Layer, Registration 향상 40㎛↓ -Drill 정밀도 0.15Ø 40㎛↓ |

- Layer 38 - Drill 정밀도 0.15Ø - Aspect Ratio : 32:1 |

2013년 |

|

Probe Card |

-적층 Layer, Registration 향상 180㎛↓ -Drill 정밀도 향상 0.3Ø |

- Size : 440Ø - Layer : 72Layer개발 |

2013년 |

|

Load Board |

-Processor개발 Build-up공법 -Laser Drill 0.1Ø |

- 0.35 Pitch개발 - 4Stack |

2013년 |

|

Probe Card |

-적층 Layer, Registration 향상 150㎛↓ |

- 초 고다층 PCB - Size : 440Ø - Layer : 80 |

2014년 |

|

Load Board |

-Single Lamination 적층 Layer, -Drill 정밀도 안정화 0.15Ø |

- Fine Pitch 고다층 양산화 - Single Lamination - Pitch : 0.4mm / Layer : 44 - Thickness : 5.0mm |

2014년 |

|

Probe Card |

-Single Lamination -적층 Layer, Registration 150㎛↓ 안정화 |

- 초 고다층 PCB 양산화 - Size : 457Ø / Layer : 86 - Thickness : 6.5mm |

2015년 |

|

Probe Card |

-적층 Layer, Registration 150㎛↓ -Thickness : 6.5mm↓ |

- 초 고다층 개발 - Size : 440 / 96Layer - Thickness 개선↓ |

2015년 |

|

Load Board |

-적층 Layer, Registration 30㎛↓ -Drill 정밀도 향상 0.12Ø |

- Fine Pitch 초 고다층 개발 - Pitch : 0.335 - Layer : 44 - Thickness : 5.0mm (BVH 1차 : 4.0 mm) |

2015년 |

|

DUT Board |

-적층 Layer, Registration 20㎛↓ -외층 PAD Size : 0.08~0.1 mm 유지 |

- Pitch : 0.2 - Layer : 10 - Thickness : 1.0mm |

2016년 |

|

Load Board |

-적층 Layer, Registration 30㎛↓ -드릴 Position 정밀도 : 30㎛↓ -도금 두께 : 18㎛↑ -드릴 가공 Size : 0.15Ø |

-37:1 High Aspect Ratio 기술 - Pitch : 0.4 - Layer : 52 - Thickness : 5.5mm |

2016년 |

|

Load Board |

-적층 Layer, Registration 35㎛↓ -드릴 Position 정밀도 : 35㎛↓ -도금 두께 : 15㎛↑ -드릴 가공 Size : 0.2Ø |

-40:1 High Aspect Ratio 기술 - Pitch : 0.5 - Layer : 72 - Thickness : 8.0mm |

2016년 |

| Load Board |

-적층 Layer, Registration 35㎛↓ -드릴 Position 정밀도 : 35㎛↓ -도금 두께 : 15㎛↑ -드릴 가공 Size : 0.15Ø |

-42:1 High Aspect Ratio 기술 - Pitch : 0.4 - Layer : 76 - Thickness : 6.35mm |

2017년 |

| Probe Card | -Single Lamination -적층 Layer, Registration 120㎛↓ 안정화 |

- 초 고다층 PCB 양산화 - Size : 480Ø / Layer : 118 - Thickness : 7.5mm |

2018년 |

| Load Board | -적층 Layer, Registration 35㎛↓ -Laser- Drill 0.09Ø -도금 두께 : 15㎛↑ |

- Build-up 4Stack - Pitch : 0.2 - Layer : 40 - Thickness : 6.3mm |

2018년 |

| Probe Card | -초 고다층 DRAM Probe card | - Layer : 122 - Thickness : 7.4mm - Pitch : 0.8P - BVH |

2019년 |

| Probe Card | -Probe Card 생산성 향상 | - 300Ø 이하 배열 1연 → 2연 |

2019년 |

| STO | - mSAP 공법을 활용한 STO(Space Transfomer Organic) 개발 |

- Pitch : 0.100 mm - 회로폭/간격, 25/20 um - 40 um Mirco via 구현능력 확보 - via fill 도금능력 확보 - 빌드업 10회에 대한 신뢰성 확보 |

2019년 |

| Load Board | - Back Drill 가공 능력 향상 | - Pitch : 0.35P - Bit : 0.225mm - Depth : 3.5mm - STUBE 공차 : 150±100㎛ |

2020년 |

| - Pitch : 0.4P - Bit : 0.25mm - Depth : 4.5mm → 5.0mm - STUBE 공차 : 150±100㎛ |

2020년 | ||

| Probe Card | - 초 고다층 Probe card | - Layer : 126 - Thickness : 7.5mm - Pitch : 0.8P - BVH |

2020년 |

| Load Board | - Back Drill 가공 능력 향상 | - Pitch : 0.3P - Bit : 0.2mm - Depth : 3.0mm - STUBE 공차 : 150±100㎛ |

2021년 |

| Probe Card | - 초 고다층 Probe card | - Layer : 136 - Thickness : 7.55mm - Pitch : 0.8P - BVH |

2021년 |

| Probe Card | - Bump PCB 개발 | - Layer : 86 - Thickness : 7.4mm - Pitch : 0.8P - Size : 258.82 x 258.82 |

2021년 |

| 주1) |

Pitch : Hole 과 Hole과의 거리 (BGA) |

| 주2) |

Lamination : 내층 Panel의 상하를 각각 프리플래그를 끼워 서 다수의 Layer를 동시에 적층하여 일체화 접착하는 기술, Layer가 높을수록 틀어짐으로 인해 수율이 낮아짐 |

| 주3) | DUT(Device Under Test) : 피시험장치(被試驗裝置) |

(2) 보유 기술의 경쟁력

당사는 인쇄회로기판 전문업체로서 Rigid PCB중 반도체 後 공정의 검사공정에서 사용되는 PCB를 위주로 생산하고 있으며, 설립초기 Normal 제품 생산부터 현재 Fine Pitch 제품을 지속적으로 생산, 영업을 하면서 축적된 기술과 영업력을 바탕으로 선두자리를 선점하고 있습니다.

또한 생산제품의 초고다층화, 고밀도화로 인하여 각 층간의 틀어짐 정도가 양품 회수율에 중요한 인자가 되는데, 당사는 이 부분의 문제점을 보완하기 위하여 자체적으로 고안하여 특허받은 반자동 리벳용 크램핑 장치를 사용함으로써 층간의 틀어짐 정도를 획기적으로 향상시켜 양품 회수율을 극대화 시키고 있으며,

High Aspect Ratio 실현을 위한 기술을 중점으로 개발하여, 타업체보다 월등한 양품수율 확보 및 제품양산을 진행하고 있습니다.

20년에는 베트남 공장(메가일렉)설립하여 기존 MLB뿐 아니라 신규사업인 STO(Space Transformer Organic) 개발을 통해 해외에서만 구매하던 STO를 국산화 시킴으로써 반도체 PCB 시장의 선두가 되기 위해 최선의 노력을 기울이고 있습니다.

다. 연구개발비용

| (단위 : 천원) |

|

구분 |

2021년도 3분기 (제22기) |

2020년도 (제21기) |

2019년도 (제20기) |

|

|---|---|---|---|---|

|

자산처리 |

원재료비 |

- |

- |

- |

|

인건비 |

- |

- |

- |

|

|

감가상각비 |

- |

- |

- |

|

|

위탁용역비 |

- |

- |

- |

|

|

기타 경비 |

- |

- |

- |

|

|

소 계 |

- |

- |

- |

|

|

비용 처리 |

제조원가 |

3,430,247 | 808,262 | 601,719 |

|

판관비 |

- |

- |

- |

|

|

합 계 (매출액 대비 비율) |

3,430,247 (9.71%) |

808,262 (4.27%) |

601,719 (1.72%) |

|

7. 기타 참고사항

가. 산업의 특성

인쇄회로기판(Printed Circuit Board : PCB)은 인쇄회로 원판에 전기배선의 회로설계에 따라 각종 전자부품을 연결하거나 부품을 지지해주는 핵심부품입니다.

PCB산업은IT산업의 발전에 따라 변화하는 첨단 기술산업으로 고도의 전자회로, 정밀기계 기술을 요구하며, PC, 반도체, 스마트폰과 같은 제품과 밀접한 관계가 있는 주요 부품산업이며, 전공정의 제조능력이 설비에 의해 좌우되는 대규모 장치산업입니다. 또한 제품 개발시부터 납품시까지 제품의 특성에 맞추어 주문 생상하는 고객 지향적인 산업입니다. 반도체, 정보통신기기등의 전방산업의 고속화, 대용량화로 인하여PCB또한 고성능, 고밀도 제품 위주로 시장이 확대되고 있으며, 첨단기술을 요하는 군수, 자동차, 산업용 로봇, 첨단 의료기기 산업에도PCB가 핵심부품으로서의 비중이 증가함에 따라PCB사업은 지속적으로 성장할 것으로 전망됩니다

나. 지적재산권 보유현황

당사의 지적재산권 보유현황은 다음과 같습니다.

|

구 분 |

출원일 |

등록일 |

소유자 |

내 용 |

주무관청 |

|---|---|---|---|---|---|

|

특허권 |

2008.01.17. |

2010.08.09 |

㈜타이거일렉 |

다층인쇄회로기판의 가압접착방법 |

특허청 |

|

특허권 |

2008.06.05. |

2010.07.06. |

㈜타이거일렉 |

다층인쇄회로기판의 리벳용 크램핑 장치 |

특허청 |

|

특허권 |

2008.07.03. |

2008.08.27. |

㈜타이거일렉 |

전자부품 표면 실장을 위한 인쇄회로기판의 비아홀 가공방법 |

특허청 |

III. 재무에 관한 사항

1. 요약재무정보

당사는 기준일 현재 소규모기업에 해당하므로 요약재무정보를 기재하지 않습니다.

2. 연결재무제표

해당사항없음

3. 연결재무제표 주석

해당사항없음

4. 재무제표

|

재무상태표 |

|

제 22 기 3분기말 2021.09.30 현재 |

|

제 21 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 22 기 3분기말 |

제 21 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

23,879,562,498 |

23,398,548,343 |

|

현금및현금성자산 |

2,400,099,859 |

7,298,849,010 |

|

매출채권 |

8,593,899,081 |

7,175,443,037 |

|

기타수취채권 |

3,298,186,252 |

386,832,279 |

|

재고자산 |

9,332,850,482 |

8,431,964,446 |

|

기타유동자산 |

254,526,824 |

105,459,571 |

|

비유동자산 |

45,945,479,703 |

44,726,680,348 |

|

기타수취채권 |

7,261,009,000 |

7,764,919,000 |

|

유형자산 |

36,516,051,500 |

34,813,717,176 |

|

무형자산 |

535,557,101 |

535,557,101 |

|

이연법인세자산 |

1,564,354,302 |

1,491,312,042 |

|

금융리스자산 |

68,507,800 |

121,175,029 |

|

자산총계 |

69,825,042,201 |

68,125,228,691 |

|

부채 |

||

|

유동부채 |

18,184,664,618 |

18,367,107,031 |

|

단기매입채무 |

2,289,412,321 |

1,146,470,866 |

|

단기차입금 |

12,000,000,000 |

12,000,000,000 |

|

기타지급채무 |

3,498,216,544 |

4,146,271,450 |

|

당기법인세부채 |

359,669,403 |

1,035,652,690 |

|

기타유동부채 |

37,366,350 |

38,712,025 |

|

비유동부채 |

1,868,006,233 |

1,522,452,614 |

|

기타지급채무 |

9,238,069 |

50,853,513 |

|

퇴직급여부채 |

1,858,768,164 |

1,471,599,101 |

|

부채총계 |

20,052,670,851 |

19,889,559,645 |

|

자본 |

||

|

자본금 |

3,157,145,000 |

3,157,145,000 |

|

자본잉여금 |

11,888,222,831 |

11,888,222,831 |

|

이익잉여금(결손금) |

34,727,003,519 |

33,190,301,215 |

|

자본총계 |

49,772,371,350 |

48,235,669,046 |

|

자본과부채총계 |

69,825,042,201 |

68,125,228,691 |

|

손익계산서 |

|

제 22 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

제 21 기 3분기 2020.01.01 부터 2020.09.30 까지 |

|

(단위 : 원) |

|

제 22 기 3분기 |

제 21 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액(매출액) |

12,242,374,363 |

35,326,892,075 |

11,773,209,485 |

32,538,232,041 |

|

매출원가 |

11,361,291,631 |

32,786,478,363 |

8,702,598,725 |

24,352,974,046 |

|

매출총이익 |

881,082,732 |

2,540,413,712 |

3,070,610,760 |

8,185,257,995 |

|

판매비와관리비 |

700,573,215 |

2,114,306,886 |

723,757,132 |

2,125,517,915 |

|

영업이익(손실) |

180,509,517 |

426,106,826 |

2,346,853,628 |

6,059,740,080 |

|

기타수익 |

124,487,867 |

191,770,894 |

7,991,760 |

202,706,579 |

|

기타비용 |

100,001 |

23,764,583 |

558,844 |

2,296,085 |

|

금융수익 |

704,464,066 |

1,438,250,448 |

(79,309,392) |

438,712,042 |

|

금융비용 |

99,560,938 |

208,185,258 |

149,960,970 |

358,618,646 |

|

법인세비용차감전순이익(손실) |

909,800,511 |

1,824,178,327 |

2,125,016,182 |

6,340,243,970 |

|

법인세비용 |

143,377,338 |

287,476,023 |

387,802,871 |

1,157,056,986 |

|

당기순이익(손실) |

766,423,173 |

1,536,702,304 |

1,737,213,311 |

5,183,186,984 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

121 |

243 |

275 |

821 |

|

희석주당이익(손실) (단위 : 원) |

121 |

243 |

275 |

821 |

|

포괄손익계산서 |

|

제 22 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

제 21 기 3분기 2020.01.01 부터 2020.09.30 까지 |

|

(단위 : 원) |

|

제 22 기 3분기 |

제 21 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

당기순이익(손실) |

766,423,173 |

1,536,702,304 |

1,737,213,311 |

5,183,186,984 |

|

기타포괄손익 |

||||

|

총포괄손익 |

766,423,173 |

1,536,702,304 |

1,737,213,311 |

5,183,186,984 |

|

자본변동표 |

|

제 22 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

제 21 기 3분기 2020.01.01 부터 2020.09.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||

|---|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본 |

기타포괄손익누계액 |

이익잉여금 |

자본 합계 |

|

|

2020.01.01 (기초자본) |

3,157,145,000 |

11,888,222,831 |

28,614,922,636 |

43,660,290,467 |

||

|

당기순이익(손실) |

5,183,186,984 |

5,183,186,984 |

||||

|

순확정급여부채의 재측정요소 |

||||||

|

자본 증가(감소) 합계 |

||||||

|

2020.09.30 (기말자본) |

3,157,145,000 |

11,888,222,831 |

33,798,109,620 |

48,843,477,451 |

||

|

2021.01.01 (기초자본) |

3,157,145,000 |

11,888,222,831 |

33,190,301,215 |

48,235,669,046 |

||

|

당기순이익(손실) |

1,536,702,304 |

1,536,702,304 |

||||

|

순확정급여부채의 재측정요소 |

||||||

|

자본 증가(감소) 합계 |

||||||

|

2021.09.30 (기말자본) |

3,157,145,000 |

11,888,222,831 |

34,727,003,519 |

49,772,371,350 |

||

|

현금흐름표 |

|

제 22 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

제 21 기 3분기 2020.01.01 부터 2020.09.30 까지 |

|

(단위 : 원) |

|

제 22 기 3분기 |

제 21 기 3분기 |

|

|---|---|---|

|

영업활동현금흐름 |

123,235,602 |

7,590,326,957 |

|

영업으로부터 창출된 현금흐름 |

1,296,614,590 |

7,295,760,818 |

|

이자수취(영업) |

5,542,442 |

28,434,299 |

|

이자지급(영업) |

(142,419,860) |

(137,386,580) |

|

법인세납부(환급) |

(1,036,501,570) |

403,518,420 |

|

투자활동현금흐름 |

(4,970,868,888) |

(13,871,201,210) |

|

기타수취채권의 감소 |

3,500,000 |

5,200,000 |

|

유형자산의 처분 |

1,467,293,015 |

350,000,000 |

|

기타수취채권의 증가 |

(6,190,000) |

(3,600,938,800) |

|

유형자산의 취득 |

(6,435,471,903) |

(10,625,462,410) |

|

재무활동현금흐름 |

(54,990,000) |

(55,140,000) |

|

차입금 |

||

|

금융리스부채의 지급 |

(54,990,000) |

(55,140,000) |

|

금융리스부채의 증가 |

||

|

현금및현금성자산에 대한 환율변동효과 |

3,874,135 |

(95,925,856) |

|

현금및현금성자산의순증가(감소) |

(4,898,749,151) |

(6,431,940,109) |

|

기초현금및현금성자산 |

7,298,849,010 |

13,126,846,111 |

|

기말현금및현금성자산 |

2,400,099,859 |

6,694,906,002 |

5. 재무제표 주석

| 제 22 기 : 2021년 09월 30일 현재 |

| 제 21 기 : 2020년 12월 31일현재 |

| 주식회사 타이거일렉 |

1. 일반 사항

주식회사 타이거일렉(이하 "회사"라 함)는 2000년 11월 10일 설립되어 반도체 인쇄회로기판 제조업을 주된 사업으로 영위하고 있으며, 인천광역시 남구 도화동에 본사와 공장을 두고 있으며, 2013년 1월 2일에 "에스디에이테크놀러지 주식회사"에서 "주식회사 타이거일렉"으로 상호를 변경하였습니다. 회사는 2015년 9월 25일자로 코스닥시장에 상장되어 매매가 개시되었습니다.

회사의 당반기말 현재 납입자본금은 3,157,145천원이며, 주주현황은 다음과 같습니다.

| 주주명 | 주식수 (주) | 지분율(%) |

|---|---|---|

| 주식회사 티에스이 | 2,760,000 | 43.7% |

| 이경섭 | 533,524 | 8.5% |

| 기타 | 3,020,766 | 47.8% |

| 합 계 | 6,314,290 | 100.0% |

2. 중요한 회계정책

다음은 재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성기준

회사의 2021년 9월 30일로 종료하는 9개월 보고기간에 대한 요약반기재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 요약반기재무제표는 보고기간말인 2021년 9월 30일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

2.1.1 회사가 채택한 제ㆍ개정 기준서 및 해석서

회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제 1116호 '리스' 개정 - 코로나19 관련 임차료 할인 등에 대한 실무적 간편법

실무적 간편법으로, 리스이용자는 코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있습니다. 이러한 선택을 한 리스이용자는 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에이 기준서가 규정하는 방식과 일관되게 회계처리하여야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 ‘보험계약’ 및 제 1116호 ‘리스’ 개정 - 이자율지표 개혁(2단계 개정)

이자율지표개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

2.1.2 회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1103호 '사업결합’ 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 ‘충당부채, 우발부채 및 우발자산’ 및 해석서제2121호 ‘부담금’의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(2) 기업회계기준서 제1016호 '유형자산’ 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산’ 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택’: 최초채택기업인 종속기업

·기업회계기준서 제1109호 '금융상품’: 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1116호 '리스’: 리스 인센티브

·기업회계기준서 제1041호 '농림어업’: 공정가치 측정

(5) 기업회계기준서 제1001호 '재무제표 표시’ 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

2.2 회계정책

요약반기재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.2.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.2.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도 있습니다. 다음 회계연도에 자산 및 부채 장부금액의 조정에 영향을 미칠 수 있는 유의적 위험에 대한 추정 및 가정은 다음과 같습니다.

(1) COVID-19 영향

2020년도 중 COVID-19의 확산은 국내외 경제에 중대한 영향을 미치고 있습니다. 이는 생산성 저하와 매출의 감소나 지연, 기존 채권의 회수 등에 부정적인 영향을 미칠 수 있습니다. 이로 인해 회사의 재무상태와 재무성과에도 부정적인 영향이 발생할수 있으며, 이러한 영향은 2021년 연차재무제표에도 지속될 것으로 예상됩니다.

중간기간의 재무제표 작성시 사용된 중요한 회계추정 및 가정은 COVID-19에 따른 불확실성의 변동에 따라 조정될 수 있으며, COVID-19로 인하여 회사의 사업, 재무상태 및 경영성과 등에 미칠 궁극적인 영향은 현재 예측할 수 없습니다.

(2) 법인세

회사의 과세소득에 대한 법인세는 세법과 과세당국의 결정을 적용하여 산정되므로 최종 세효과를 산정하는 데에는 불확실성이 존재합니다.

(3) 금융상품의 공정가치

활성시장에서 거래되지 않는 금융상품의 공정가치는 원칙적으로 평가기법을 사용하여 결정됩니다. 회사는 보고기간말 현재 중요한 시장상황에 기초하여 다양한 평가기법의 선택 및 가정에 대한 판단을 하고 있습니다.

(4) 순확정급여부채

순확정급여부채의 현재가치는 보험수리적방식에 의해 결정되는 다양한 요소들, 특히할인율의 변동에 영향을 받습니다.

4. 재무위험관리

4.1 재무위험관리요소

회사는 여러 활동으로 인하여 시장위험(환위험 및 현금흐름이자율 위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 회사의 전반적인 위험관리프로그램은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

4.1.1 시장위험

(1) 외환위험

회사는 장부통화와 다른 수입과 지출로 인해 외화 환포지션이 발생하며, 회사가 노출되어 있는 주요 통화는 미국 달러와 일본 엔입니다. 회사의 외환위험 관리의 목표는 환율변동으로 인한 불확실성과 손익 변동을 최소화함으로써 기업의 가치를 극대화하는데 있습니다.

보고기간 말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 10% 변동시 회사의 세후이익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분(*) | 2021.09.30 | 2020.12.31 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 미국 달러/원 | 884,885 | (884,885) | 1,038,937 | (1,038,937) |

| 일본 엔/원 | (1,572) | 1,572 | (2,037) | 2,037 |

(*) 상기 민감도 분석은 보고기간말 현재 회사의 기능통화인 원화 이외의 외화로 표시된 화폐성 자산ㆍ부채를 대상으로 하였습니다.

4.1.2 신용위험

신용위험은 보유하고 있는 수취채권에 대한 신용위험뿐 아니라, 현금및현금성자산,은행 및 금융기관 예치금으로부터 발생하고 있습니다. 이러한 위험을 줄이기 위해, 회사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있습니다. 보고기간말 현재 현재 회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 2021.09.30 | 2020.12.31 |

|---|---|---|

| 현금및현금성자산 | 2,400,100 | 7,298,849 |

| 매출채권 | 8,593,899 | 7,175,443 |

| 기타수취채권(유동) | 3,298,186 | 386,832 |

| 기타수취채권(비유동) | 7,261,009 | 7,764,919 |

| 합계 | 21,553,194 | 22,626,043 |

4.1.3 유동성 위험

유동성 위험은 회사의 경영환경 또는 금융시장의 악화로 인해 회사가 부담하고 있는 단기 채무를 적기에 이행하지 못할 위험으로 정의합니다.

보고기간말 현재 보유하고 있는 차입금은 12,000,000천원이며, 단기적인 유동성위험에 대비하기 위하여 2,400,100천원의 현금및현금성자산을 보유하고 있습니다

보고기간말 현재 회사의 유동성 위험 분석내역은 다음과 같습니다.

| (단위: 천원) |

| 2021.09.30 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 |

|---|---|---|---|---|

| 차입금 | 12,074,567 | - | - | - |

| 매입채무 | 2,289,412 | - | - | - |

| 기타지급채무 | 3,498,217 | 9,238 | - | - |

| 합 계 | 17,862,196 | 9,238 | - | - |

| (단위: 천원) |

| 2020.12.31 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 |

|---|---|---|---|---|

| 차입금 | 12,149,483 | - | - | - |

| 매입채무 | 1,146,471 | - | - | - |

| 기타지급채무 | 4,146,271 | 50,854 | - | - |

| 합 계 | 17,442,225 | 50,854 | - | - |

4.2. 자본위험관리

회사의 자본위험관리는 건전한 자본구조의 유지를 통한 주주이익의 극대화를 목적으로 하고 있으며, 최적 자본구조 달성을 위해 부채비율을 매월 모니터링하여 필요한 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

보고기간말 현재의 부채비율은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 2021.09.30 | 2020.12.31 |

|---|---|---|

| 부채총계 (A) | 20,052,671 | 19,889,560 |

| 자본총계 (B) | 49,772,371 | 48,235,669 |

| 부채비율 (A/B) | 40% | 41% |

4.3 공정가치 측정

아래 표는 평가기법에 따라 공정가치로 측정 및 공시되는 금융상품을 분석합니다. 정의된 수준들은 다음과 같습니다.

- 동일한 자산이나 부채에 대한 활성시장의 (조정되지 않은) 공시가격(수준 1)

- 직접적으로(예: 가격) 또는 간접적으로(예: 가격에서 도출되어) 관측가능한, 자산이나 부채에 대한 투입변수. 단 수준 1에 포함된 공시가격은 제외함(수준 2)

- 관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수(관측가능하지 않은 투입변수) (수준 3)

보고기간말 현재 공정가치로 측정 및 공시된 회사의 자산 및 부채 현황은 다음과 같습니다.

활성시장에서 거래되는 금융상품의 공정가치는 보고기간 말 현재 고시되는 시장가격에 기초하여 산정됩니다. 거래소, 판매자, 중개인, 산업집단, 평가기관 또는 감독기관을 통해 공시가격이 용이하게 그리고 정기적으로 이용가능하고, 그러한 가격이 독립된 당사자 사이에서 정기적으로 발생한 실제 시장거래를 나타낸다면, 이를 활성시장으로 간주합니다. 회사가 보유하고 있는 금융자산의 공시되는 시장가격은 매입호가입니다. 이러한 상품들은 수준1에 포함됩니다. 수준1에 포함된 상품들은 매도가능금융자산으로 분류된 상장된 지분상품 및 활성시장에서 거래되는 수익증권 등으로 구성됩니다.

활성시장에서 거래되지 아니하는 금융상품의 공정가치는 평가기법을 사용하여 결정하고 있습니다. 이러한 평가기법은 가능한 한 관측가능한 시장정보를 최대한 사용하고 기업특유정보를 최소한으로 사용합니다. 이때, 해당 상품의 공정가치 측정에 요구되는 모든 유의적인 투입변수가 관측가능하다면 해당 상품은 수준2에 포함됩니다.

만약 하나 이상의 유의적인 투입변수가 관측가능한 시장정보에 기초한 것이 아니라면 해당 상품은 수준3에 포함됩니다.

5. 기업전체수준의 공시

회사는 반도체 인쇄회로기판의 단일 영업부문으로 구성되어 있으며, 보고기간말 현재 제조 및 판매와 관련된 지역별 정보는 다음과 같습니다.

(1) 지역에 대한 정보

가. 외부고객으로부터의 수익

| (단위: 천원) |

| 구 분(*) | 당분기 | 전분기 |

|---|---|---|

| 대한민국 | 24,439,407 | 20,524,934 |

| 아시아 | 9,358,488 | 10,306,263 |

| 북아메리카 | 1,521,402 | 1,692,646 |

| 유럽 | 7,595 | 14,389 |

| 합 계 | 35,326,892 | 32,538,232 |

(*) 회사는 외부고객으로부터의 수익을 해당 고객의 소재지국에 근거하여 판단하고 있습니다.

나. 회사의 모든 비유동자산은 본사 소재지국인 대한민국에 위치하고 있습니다.

(2) 주요고객에 대한 의존도

| (단위: 천원) |

| 구 분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | |

| 주요고객 A사 | 7,346,498 | 21% | 6,280,458 | 19% |

| 주요고객 B사 | 5,361,399 | 15% | 5,458,758 | 17% |

| 기타고객(*) | 22,618,995 | 64% | 20,799,016 | 64% |

| 합 계 | 35,326,892 | 100% | 32,538,232 | 100% |

(*) 단일 외부고객으로부터의 수익이 기업전체 수익의 10% 미만인 거래처들로 구성되어 있습니다.

6. 범주별 금융상품 및 관련 손익

(1) 범주별 금융상품

- 2021년 09월 30일

| (단위: 천원) |

| 재무상태표상 자산 | 상각후원가 | 당기손익 공정가치 |

기타포괄손익 공정가치 |

합계 | |

|---|---|---|---|---|---|

| 유동항목 | 현금및현금성자산 | 2,400,100 | - | - | 2,400,100 |

| 매출채권 | 8,593,899 | - | - | 8,593,899 | |

| 기타수취채권 | 3,298,186 | - | - | 3,298,186 | |

| 비유동항목 | 기타수취채권 | 7,261,009 | - | - | 7,261,009 |

| 합 계 | 21,553,194 | - | - | 21,553,194 | |

| 재무상태표상 부채 | 상각후원가 | 당기손익 공정가치 |

합계 | |

|---|---|---|---|---|

| 유동항목 | 매입채무 | 2,289,412 | - | 2,289,412 |

| 차입금 | 12,000,000 | - | 12,000,000 | |

| 기타지급채무 | 3,498,217 | - | 3,498,217 | |

| 비유동항목 | 기타지급채무 | 9,238 | - | 9,238 |

| 합 계 | 17,796,867 | - | 17,796,867 | |

- 2020년 12월 31일

| (단위: 천원) |

| 재무상태표상 자산 | 상각후원가 | 당기손익 공정가치 |

기타포괄손익 공정가치 |

합계 | |

|---|---|---|---|---|---|

| 유동항목 | 현금및현금성자산 | 7,298,849 | - | - | 7,298,849 |

| 매출채권 | 7,175,443 | - | - | 7,175,443 | |

| 기타수취채권 | 386,832 | - | - | 386,832 | |

| 비유동항목 | 기타수취채권 | 7,764,919 | - | - | 7,764,919 |

| 합 계 | 22,626,043 | - | - | 22,626,043 | |

| 재무상태표상 부채 | 상각후원가 | 당기손익 공정가치 |

합계 | |

|---|---|---|---|---|

| 유동항목 | 매입채무 | 1,146,471 | - | 1,146,471 |

| 차입금 | 12,000,000 | - | 12,000,000 | |

| 기타지급채무 | 4,146,271 | - | 4,146,271 | |

| 비유동항목 | 기타지급채무 | 50,854 | - | 50,854 |

| 합 계 | 17,343,596 | - | 17,343,596 | |

(2) 금융상품 범주별 순손익 구분

| (단위: 천원) |

| 당분기 | 금융자산 | 금융부채 | 합계 | |||

|---|---|---|---|---|---|---|

| 상각후원가 | 당기손익 공정가치 |

기타포괄손익 공정가치 |

상각후원가 | 당기손익 공정가치 |

||

| 이자수익 | 290,574 | 290,574 | ||||

| 이자비용 | - | 147,304 | 147,304 | |||

| 대손상각비 | 20,083 | 20,083 | ||||

| 외화관련손익 | 1,137,946 | (51,151) | 1,086,795 | |||

| (단위: 천원) |

| 전분기 | 금융자산 | 금융부채 | 합계 | |||

|---|---|---|---|---|---|---|

| 상각후원가 | 당기손익 공정가치 |

기타포괄손익 공정가치 |

상각후원가 | 당기손익 공정가치 |

||

| 이자수익 | 271,735 | 271,735 | ||||

| 이자비용 | 207,977 | 207,977 | ||||

| 대손상각비 | (3,999) | (3,999) | ||||

| 외화관련손익 | (869,253) | 1,299 | (867,954) | |||

7. 매출채권

(1) 매출채권의 장부금액 및 손실충당금

| (단위: 천원) |

| 구 분 | 2021.09.30 | 2020.12.31 |

|---|---|---|

| 매출채권 | 8,888,370 | 7,449,831 |

| 손실충당금 | (294,471) | (274,388) |

| 매출채권(순액) | 8,593,899 | 7,175,443 |

8. 재고자산

| (단위: 천원) |

| 구분 | 2021.09.30 | 2020.12.31 |

|---|---|---|

| 제품 | 3,963,468 | 6,207,462 |

| 제품평가충당금 | (111,946) | (2,320,672) |

| 제품(순액) | 3,851,522 | 3,886,790 |

| 원재료 | 2,411,746 | 2,075,331 |

| 부재료 | 20,522 | 23,858 |

| 재공품 | 1,543,944 | 899,816 |

| 미착원재료 | 0 | 18,406 |

| 저장품 | 1,505,117 | 1,527,763 |

| 합계 | 9,332,850 | 8,431,964 |

9. 유형자산

(1) 유형자산의 변동내역

| (단위: 천원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 기초 | 34,813,716 | 26,731,211 |

| 취득 | 6,435,473 | 10,625,463 |

| 처분 | (1,379,251) | (163,538) |

| 감가상각 | (3,353,887) | (2,284,840) |

| 분기말 | 36,516,051 | 34,908,296 |

| 취득원가 | 61,123,208 | 55,917,737 |

| 감가상각누계액 | (24,477,389) | (20,930,159) |

(2) 유형자산의 담보제공 내역

| (단위: 천원) |

| 계정명 | 장부금액 | 설정권자 | 담보설정금액 | 관련 계정명 | 장부금액 | 비고 |

|---|---|---|---|---|---|---|

| 토지, 건물 | 5,812,558 |

우리은행 | 14,400,000 | 단기차입금 | 12,000,000 | - |

10. 무형자산

(1) 무형자산의 변동내역

| (단위: 천원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 기초 | 535,557 | 535,557 |

| 반기말 | 535,557 | 535,557 |

| 취득원가 | 535,557 | 535,557 |

| 상각누계액 | - | - |

(2) 영업권의 손상평가

영업권은 회사의 경영진이 영업권을 관리하는 현금창출단위에 다음과 같이 배분되었습니다.

| (단위: 천원) |

| 구분 | 영업권 배분금액 |

|---|---|

| PCB사업부 | 535,557 |

11. 차입금

| (단위: 천원) |

| 구분 | 차입처 | 이자율(%) | 만기일 | 당반기말 | 전기말 |

|---|---|---|---|---|---|

| 일반자금대출 | 우리은행 | 1.62% | 2021.10.15 | 3,000,000 | 3,000,000 |

| 일반자금대출 | 우리은행 | 1.57% | 2021.11.01 | 5,000,000 | 5,000,000 |

| 일반자금대출 | 우리은행 | 1.48% | 2022.07.29 | 2,000,000 | 2,000,000 |

| 일반자금대출 | 우리은행 | 1.48% | 2022.07.29 | 2,000,000 | 2,000,000 |

| 합 계 | 12,000,000 | 12,000,000 | |||

상기 차입금과 관련하여 회사의 토지와 건물이 담보로 설정되어 있습니다.

12. 납입자본 및 기타자본

(1) 회사가 발행할 주식의 총수는 100,000,000주이고, 발행한 주식수는 보통주식

6,314,290주이며 1주당 액면금액은 500원입니다.

(2) 납입자본 및 기타자본의 변동내역

| (단위: 천원) |

| 일자 | 변동내역 | 보통주식수 (단위 : 주) |

납입자본 | 합계 | |

|---|---|---|---|---|---|

| 자본금 | 주식발행초과금 | ||||

| 2020.01.01 | 전기초 | 6,314,290 | 3,157,145 | 11,888,223 | 15,045,368 |