|

|

대표이사등의확인서 |

분 기 보 고 서

(제 19 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 11 월 12일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 바이오플러스(주) |

| 대 표 이 사 : | 정 현 규 |

| 본 점 소 재 지 : | 경기도 성남시 중원구 사기막골로45번길 14, 제18층 제에이- 1801,1802호(상대원동, 성남우림라이온스밸리2차) |

| (전 화) 070-7706-4437 | |

| (홈페이지) http://bioplus.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영관리본부 상무 (성 명) 이 민 엽 |

| (전 화) 070-7706-4437 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사의 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | 2 | - | 4 | - |

| 합계 | 2 | 2 | - | 4 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

BIOPLUSDEW PRIVATE LIMITED |

신규 설립 출자 |

|

BioPlus(Hainan) Medical Co., Ltd |

신규 설립 출자 |

|

| 연결 제외 |

- |

- |

|

- |

- |

나. 회사의 법적, 상업적 명칭

당사의 한글 명칭은 "바이오플러스 주식회사"이며, 영문으로는 "Bio Plus Co., Ltd"라 표기합니다.

다. 설립일자

당사는 2003년 5월 23일자에 "휴먼티슈코리아(주)"라는 회사명으로 설립되었으며, 2013년11월6일에 "바이오플러스(주)"로 회사명을 변경하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구 분 | 내 용 |

|---|---|

| 주소 | 경기도 성남시 중원구 사기막골로45번길 14, 18층 제에이- 1801, 1802호(상대원동, 성남우림라이온스밸리2차) |

| 전화번호 | 070-7706-4575 |

| 홈페이지 주소 | http://bioplus.co.kr |

마. 회사사업 영위의 근거가 되는 법률

보고서 작성기준일 현재 해당사항이 없습니다.

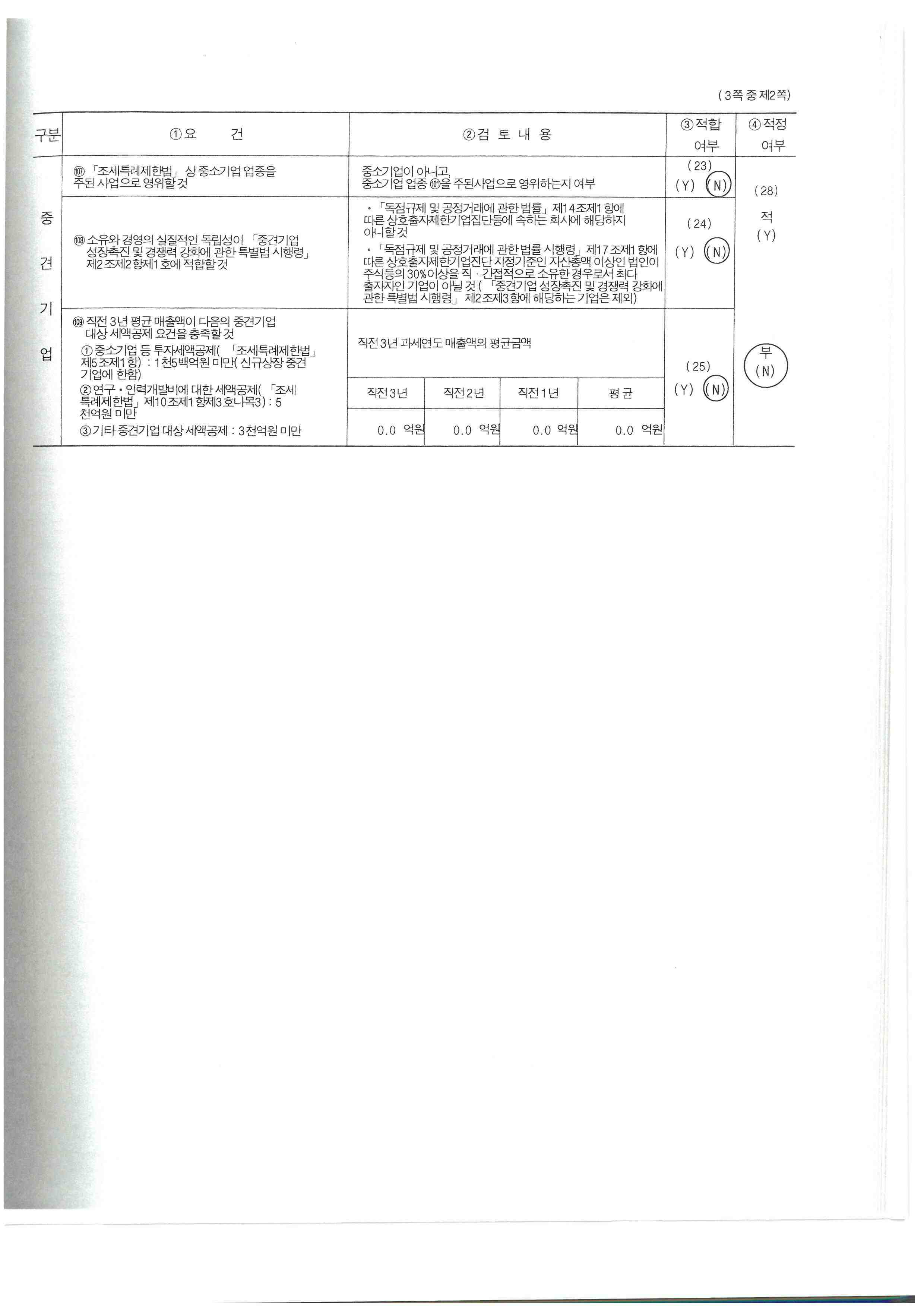

바. 중소기업 등 해당여부

당사는 「중소기업기본법」 제2조 및 동법 시행령 제3조에 따라 중소기업에 해당합니다. 또한 당사는 벤처기업육성에관한특별조치법 제25조의 규정에 의한 벤처기업에 해당합니다.

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

|

|

사. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

보고서 작성기준일 현재 해당사항이 없습니다.

아. 주요 사업의 내용

당사는 고분자 생체재료 기반의 응용제품 및 바이오 제품 전문 기업으로써 생체재료인 히알루론산(HA)을 주요 원재료로 하는 필러와, 유착방지제, 관절조직수복재 등 HA 응용 제품을 연구개발, 생산, 판매하고 있습니다. 이외에도 사업 및 제품군의 다각화를 위해 ① 히알루론산을 주재료로 하는 방광용조직수복재, 생체유방, 생체연골대체재와 ② 차세대 보툴리늄 톡신, 차세대 비만/당뇨치료제, 항바이러스치료제 등 신제품 개발에 역량을 집중하고 있습니다.

기타 자세한 사항은 동 공시서류의 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

| [정관에 기재된 목적사업] |

| 목적사업 | 비고 |

|---|---|

|

1. 의료용품 및 기타 의약관련 제품 제조, 판매, 수출입업 2. 의료기기, 의약품 및 의약품 원료의 개발, 제조, 판매, 수출입업 3. 위 각호 및 각호에 부대되는 사업과 관련한 연구개발 및 연구개발 4. 전자상거래 및 통신판매업, 무역업 5. 품질 및 제품관련 국내 및 해외 인증, 기술지도 관련 서비스업 |

영위하고 있는 사업 |

자. 신용평가에 관한 사항

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

차. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 상장 | 2021년 09월 27일 | - | - |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

|

일자 |

주소명 |

|---|---|

|

2003.05 |

서울시 종로구 운니동 65-1 오피스텔월드 1007호,1009호 |

|

2009.03 |

서울시 강남구 대치동 957-2 |

|

2011.10 |

서울시 강남구 삼성로86길 8(대치동) |

|

2013.07 |

서울시 서초구 효령로66길 10, 정석빌딩 5층(서초동) |

|

2013.09 |

서울시 서초구 남부순환로339길 60, 403호(서초동, 국제빌딩) |

|

2014.11 |

서울시 강남구 언주로63길 29, 3층(역삼동, 명지빌딩) |

|

2016.01 |

서울시 강남구 도곡로 227, 5층(역삼동, 거봉빌딩) |

|

2019.09 |

경기도 성남시 중원구 사기막골로45번길 14, 제18층 제에이 1801,1802호(상대원동, 성남우림라이온스밸리2차) |

나. 경영진의 중요한 변동

|

변동일자 |

주총종류 |

선임 |

임기만료 또는 해임 |

|

|---|---|---|---|---|

|

신규 |

재선임 |

|||

| 2016.03.31 | 정기주주총회 | - | 대표이사 정현규 사내이사 박성영 |

- |

|

2018.03.30 |

정기주주총회 |

사외이사 정길용 | 감사 조용준 | - |

| 2019.03.31 | 정기주주총회 | 사내이사 이세윤 사내이사 이민엽 |

대표이사 정현규 사내이사 박성영 |

- |

|

2020.03.26 |

정기주주총회 | - | - | 사외이사 정길용 |

| 2021.03.29 | 정기주주총회 | 사외이사 최현덕 | 감사 조용준 | - |

| 주1) 최근 5사업연도 경영진 변동내역입니다. |

| 주2) 2020년 3월 26일 사외이사 정길용은 일신상의 이유로 사임하였습니다. |

다. 최대주주의 변동

|

일자 |

변경 전 최대주주 |

변경 후 최대주주 |

변경사유 |

|---|---|---|---|

|

2003.05.23 |

- | 홍성학 |

설립 |

| 2011.11.25 | 홍성학 | 정현규 | 주식 양수도 |

라. 상호의 변경

|

일자 |

상호 |

변경사유 |

|---|---|---|

|

2003.05.23 |

휴먼티슈코리아 주식회사 |

설립 |

|

2013.11.06 |

바이오플러스 주식회사 |

최대주주 변경 및 목적사업의 확대 |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

보고서 작성기준일 현재 해당사항이 없습니다.

바. 회사가 합병 등을 한 경우 그 내용

보고서 작성기준일 현재 해당사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

보고서 작성기준일 현재 해당사항이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일 자 | 경영활동과 관련된 중요한 사실의 발생 |

|---|---|

|

2003.05 |

회사설립(상호명 : 휴먼티슈코리아㈜) |

|

2003.07 |

AlloDerm®인체이식용 무세포 조직 독점 판매 계약 |

|

2005.01 |

인체조직은행 설립 허가(식약청 제16호) |

|

2005.07 |

수입 인체조직안전성 심사통과(식약청 제21호 AlloDerm, Cymetra) |

|

2005.11 |

대전지점(조직공학연구소)설치 |

|

2006.01 |

특허등록(고분자다당류를 주재로 한 미세구슬 및 그의 제조 방법) |

|

2006.03 |

벤처기업 최초 지정 |

|

2008.08 |

SkinPlus-Hyal 생물학적 안전성 및 성능시험 완료(KTR) |

|

2009.03 |

SkinPlus-Hyal 전임상 완료(서울대 병원) |

|

2010.08 |

의료기기 제조업허가 및 품목허가(수출용) |

|

2011.02 |

SkinPlus-Hyal 후임상 승인(서울대학교 병원) |

|

2014.03 |

SkinPlus-Hyal 후임상 완료(서울대학교 병원) |

|

2014.04 |

기업부설연구소 인증(한국산업기술진흥협회) |

|

2014.04 |

ISO13485 인증획득 |

|

2014.07 |

조직수복용생체재료(SkinPlus-HYAL Implant) CE 인증 |

|

2014.10 |

조직수복용생체재료 국내 GMP(제조허가) 승인 |

|

2014.11 |

조직수복용생체재료(SkinPlus-HYAL Implant) 국내 제조허가 취득 (제허14-2316호) |

|

2014.12 |

㈜메디톡스와 SkinPlus-Hyal 국내독점판매계약 체결 |

|

2015.03 |

바이오플러스커머스㈜, ㈜하이안 지분 매수(각각 지분 100% 매수) |

|

2015.12 |

화장품 제조업 등록 (제2215호) |

|

2015.12 |

조직수복용생체재료(HyalDew) 국내 제조 허가 취득 (제허14-2316호) |

|

2016.02 |

특허등록(겔시트, 히알루론산을 이용한 겔시트 제조방법 등2건) |

|

2016.04 |

특허등록(히알루론산을 이용한 겔시트 제조방법) |

|

2016.10 |

체외용 의료용품(심부체강창상피복재 해당) GMP 인증 |

|

2016.11 |

러시아 SkinPlus-HYAL 등록(No. РЗН 2016/4999) |

|

2016.12 |

심부체강창상피복재(InterBlock) 수출용 제조허가 취득 (제허 16-965호) |

|

2017.01 |

조직수복용생체재료(SkinPlus-HYAL Implant Lidocaine 및 HyalDew Lidocaine) 국내 제조 허가 취득 (제허17-13호) |

|

2017.02 |

종근당과 국내독점판매계약 체결 |

|

2017.04 |

조직수복용생체재료(HyalDew) CE 인증 (No. 2195-MED-1418802-D01) |

|

2017.05 |

콜롬비아 HyalDew 등록 (no. 2017021956) |

|

2017.07 |

말레이시아 SkinPlius-HYAL 등록 (No. GD87842264317) |

|

2017.10 |

도미니카 공화국 HyalDew Fine, Shine 등록 (No. PS2017-0052, PS2017-0053) |

|

2017.11 |

도미니카 공화국 HyalDew All 등록 (No. PS2017-0090) |

|

2018.03 |

코스타리카 HyalDew 등록 (No. EMB-KR-18-00766) |

|

2018.06 |

메드트로닉코리아와 유착방지제(인터블럭) 비즈니스컨설팅 계약 체결 |

|

2018.07 |

인도네시아 HyalDew Shine 등록(뷰메드) (No. 31602814822) |

|

2018.10 |

싱가폴 HyalDew 등록 (No. MDSAHL1201801051) |

|

2019.01 |

심부체강창상피복재(InterBlock) CE 인증 (No. 2195-MED-1418802-D02) |

|

2019.02 |

우크라이나 SkinPlus-Hyal 및 HyalDew 외 등록 (No. 101-346.450-2018) |

|

2019.02 |

이라크 HyalDew 등록 |

|

2019.02 |

심부체강창상피복재(InterBlock) 국내 제조허가 취득 (제허 19-85호) |

|

2019.02 |

종근당과 HyalDew 국내 독점판매계약 체결(3차년도 갱신 계약체결) |

|

2019.03 |

조직수복용생체재료(SynoFil) 수출용 제조 허가 취득 (제허19-164호) |

|

2019.03 |

심부체강창상피복재(InterBlock), 건강보험심사평가원 치료재료 비급여품목 결정 |

|

2019.06 |

MDSAP(5개국 의료기기 단일 심사 프로그램) 인증 취득 |

|

2019.07 |

우크라이나 Synovial filuid substitue (Brand: SynoFil) 등록 |

|

2019.07 |

동물용 의료기기 국내 제조업 허가 취득 |

|

2019.08 |

심부체강창상피복재 국내 동물용 의료기기 제조허가 취득 |

|

2019.09 |

JW중외제약과 제품 공급계약 체결 |

|

2019.10 |

관절용 조직수복용생체재료 국내 동물용 의료기기 제조허가 취득 |

|

2019.10 |

PN 기반 조직수복용생체재료(Kiara Reju) 수출용 제조 허가 취득 (제허 19-684호) |

|

2019.12 |

특허등록(다당류를 이용한 가교 중점도 용액의 제조 방법) |

|

2020.02 |

대용량 심부체강창상피복재 국내 동물용 의료기기 제조허가 취득 |

|

2020.03 |

성남공장 의료기기 제조업 허가 소재지 추가 |

|

2020.03 |

관절용 조직수복용생체재료 임상시험 계획 승인 |

|

2020.04 |

인도 SkinPlus-HYAL, HyalDew, DeneB 허가(IMP/MD/2020/000168) |

|

2020.05 |

성남공장 조직수복용생체재료,유착방지제 KGMP(제조허가) 획득 |

|

2020.08 |

성남공장에 대한 필러 CE 및 ISO 13485 획득 |

|

2020.08 |

필러(HyalDew) 아르헨티나 등록 (DI-2020-5947-APN-ANMAT#MS) |

|

2020.08 |

유착방지제(InterBlock) 에콰도르 등록 (9683-DME-0820) |

|

2020.09 |

50mL 프리필드 주사제 필러에 대한 식약처 수출용허가 취득(제허 20-784호) |

|

2020.09 |

바이알 포장으로서 17mL 필러에 대한 식약처 수출용허가 취득(제허 20-785호) |

|

2020.09 |

특허등록(가교 히알루론산 겔 및 이의 제조 방법) |

|

2020.10 |

아랍에미레이트 1mL & 50mL 필러 등록 |

|

2021.01 |

방광용 조직수복용생체재료(Blad-Care) 수출용 제조 허가 취득 |

|

2021.01 |

관절조직수복용생체재료(SynoFil) 국내 제조 허가 취득 |

| 2021.04 | 유착방지제(InterBlock) 성남공장 생산제품 CE 인증 |

| 2021.04 | 조직수복용생체재료(HyalDew) 카자흐스탄 허가 취득 |

|

2021.04 |

글로벌 수출 강소기업 선정 |

| 2021.06 | 우크라이나 EXTRA 및 EXTRA LIDOCAINE 등록 (No. R3M 410 027 B1) |

| 2021.08 | 우크라이나- 조직수복용생체재료MIXO, MIXO Plus 등록 |

| 2021.09 | 한국거래소 코스닥시장 상장 |

3. 자본금 변동사항

보고서 작성 기준일 현재 자본금의 변동 추이는 다음과 같습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 제19기 (당분기말) |

제18기 (2020년말) |

제17기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 13,910,746 | 6,239,500 | 6,239,500 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 6,955,373,000 | 3,119,750,000 | 3,119,750,000 | |

| 우선주 (주1) |

발행주식총수 | - | - | - |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | - | - | - | |

| 합 계 | 자본금 | 6,955,373,000 | 3,119,750,000 | 3,119,750,000 |

| (주1) | 상기 우선주는 전환상환우선주이며 2019년 7월 5일자로 모두 보통주 전환되었습니다. |

| (주2) | 전환상환우선주 자본금은 "한국채택국제회계기준(K-IFRS)"상 자본금으로 분류되지 아니합니다. |

4. 주식의 총수 등

가. 주식의 총수

당사의 정관에 의한 발행할 주식의 총수는 50,000,000주이며, 보고서 작성기준일 현재

유통주식수는 보통주 13,910,746주입니다.

| (기준일 : | 2021년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||||

|---|---|---|---|---|---|---|---|

| 보통주 | 전환상환 우선주1 |

전환상환 우선주2 |

전환상환 우선주3 |

합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | - | - | 50,000,000 | (주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 13,910,746 | 200,000 | 400,000 | 160,000 | 14,670,746 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 200,000 | 400,000 | 160,000 | 760,000 | (주2) | |

| 1. 감자 | - | - | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | - | - | |

| 4. 기타 | - | 200,000 | 400,000 | 160,000 | 760,000 | 전환상환우선주의 보통주 전환청구에 따른 감소(주2) |

|

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 13,910,746 | - | - | - | 13,910,746 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 13,910,746 | - | - | - | 13,910,746 | - | |

| (주1) | 종류주식의 발행한도는 12,500,000주 입니다. |

| (주2) | 현재까지 발행한 보통주 주식의 총수에는, 기발행 전환상환우선주가 보통주로 전환된 사항을 포함하고 있으며 그 내역은 다음과 같습니다. |

| 가. 2015년 7월 27일 : 400,000주의 "전환상환우선주2"가 보통주로 전환. | |

| 나. 2019년 7월 5일 : "전환상환우선주1(200,000주)"와 "전환상환우선주3(160,000주)"가 보통주로 전환 [ "전환상환우선주3"은 전환청구시 전환가액조정 계약에 따라 보통주 208,000주로 발행됨 ] |

나. 자기주식 취득 및 처분 현황

보고서 작성기준일 현재 해당사항이 없습니다.

다. 종류주식 발행현황

보고서 작성기준일 현재 해당사항이 없습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사의 최근 정관 개정일은 2021년 3월 29일입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 29일 | 제18기 정기주주총회 | 1. 공고관련 회사 홈페이지 도메인주소 변경 2. 배당기산일 관련 상법개정사항 반영 3. 감사선임관련 상법개정사항 반영 |

홈페이지 주소변경 및 상법개정 중요사항 반영 |

| 2020년 11월 26일 | 임시주주총회 | 1. 전환사채, 신주인수권부사채 발행한도 증액 2. 전환청구기간관련 조문 개정 |

투자유치 및 자금조달 규모의 확대와 근거법규의 단순 수정 |

| 2020년 03월 26일 | 제17기 정기주주총회 | 1. 사업목적의 추가 및 편제 조정 | 사업목적 추가 및 편제정비 |

| 2019년 08월 30일 | 임시주주총회 | 1. 본점소재지 변경(서울시에서 성남시) 2. 전자증권제도 도입을 위한 근거규정 신설 3. 3자배정시 근거기준의 명확성 제고 |

본점소재지의 변경과, 향후 상장추진을 위해 필요한 사항의 정비 |

II. 사업의 내용

1. 사업의 개요

당사는 보고서 작성일 현재 히알루론산(HA)을 주재료로 하는 의료기기인 더말필러, 유착방지제, 관절조직수복재 등의 제조 및 판매를 주요 사업으로 하고 있으며, 기존 제품의 매출 확대 뿐만 아니라 당사가 독자적으로 연구개발한 "MDM Technology" 플랫폼 기술을 응용하여 방광염치료재료, 생체유방, 생체연골대체재 등의 연구개발을 진행하고 있습니다.

당사는 2014년말에 HA필러의 식약처 품목허가를 시작으로 2015년도부터 본격적인 영업 및 마케팅활동을 전개해 오고 있으며, 보고서 작성일 현재 Bio Beauty(히알루론산필러 등), Bio Medical Device(유착방지제, 관절조직수복재 등), Bio Cosmetic 부문에서 다양한 응용제품의 개발, 제조, 판매를 지속해 나가고 있습니다. 특히 당사의 필러와 유착방지제는 해외 및 국내에서 제품의 우수성을 인정받아 고성장세를 지속하고 있으며, 제품의 품질 경쟁력에 맞는 합리적 가격으로 판매를 함으로써 높은 이익률(2020년 연결 영업이익률 50.6%)을 달성하고 있습니다.

당사는 사업 초기부터 파트너사를 통한 국내외 시장 진출 및 수출 증대를 추진하고 있으며, 이를 위해 기술주도 Brand Launching 판매전략을 채택하여 운용하고 있습니다.

당사는 향후 국내 매출의 확대를 위한 영업력도 강화할 계획이며, 특히 중국 하이난(海南)에 합자법인을 설립하고 현지에 연구소 및 생산기지와 의료기관 등 미용성형 복합플랫폼을 구축함으로써 중국은 물론 홍콩, 동남아시아 등 해외 매출을 더욱 높이고, 이를 통해 회사의 외형 및 수익성 또한 확대할 계획입니다.

이 외에도 당사는 사업다각화를 위해, 개량형 보톨리늄톡신과, 차세대 비만/당뇨치료제, 항바이러스치료제의 연구개발에도 역량을 집중하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

(1) 매출현황

| (단위: 백만원) |

| 구분 | 2021년 3분기 | 2020년 | 2019년 | 2018년 | |||||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 제품 | HA 필러 | 22,369 | 85.06% | 21,416 | 87.89% | 16,318 | 95.87% | 11,020 | 99.84% |

| 유착방지제 | 2,246 | 8.54% | 1,516 | 6.22% | 297 | 1.74% | 12 | 0.11% | |

| 관절활액 | 287 | 1.09% | - | - | - | - | - | - | |

| 기타(코스메틱 등) | 1,365 | 5.19% | 1,169 | 4.80% | 285 | 1.67% | 6 | 0.05% | |

| 소 계 | 26,267 | 99.88% | 24,101 | 98.91% | 16,900 | 99.29% | 11,038 | 100.00% | |

| 상품 | 32 | 0.12% | 266 | 1.09% | 121 | 0.71% | - | 0.00% | |

| 합 계 | 26,299 | 100.00% | 24,367 | 100.00% | 17,021 | 100.00% | 11,038 | 100.00% | |

(2) 주요 제품

당사는 MDM Technology(자체 개발 및 원천 특허기술)를 적용한 HA필러와 유착방지제, 관절조직수복용생체재료를 생산, 판매하고 있으며, MDM Technology는 MBMT™(Micro Bead Monophasic technology)와 DMCT™(Divinyl sulfone multi-crosslink technology), MDAP™(Multiple Degree Amphiphilic Purification)의 세가지 주요 기술로 구성되어 있습니다.

당사의 MDM Technology를 적용한 필러는 "사용 목적에 따른 점탄성 조절, 향상된 점탄성과 몰딩력, 안전성과 유지력"등의 측면에서 특장점을 보유하고 있습니다.

당사가 현재 생산 및 판매하고 있는 주요 제품은 다음과 같습니다.

| 분류 | 제품이미지 | 성분및함량 (포장단위) |

사용목적 | ||

|---|---|---|---|---|---|

| 조직수복용생체재료 (필러) |

|

2% HA (20mg/mL) (1mLx1syringe/Box) |

안면부 주름의 일시적 개선 | ||

|

2% HA (20mg/mL) (1mLx1syringe/Box) |

안면부 주름의 일시적 개선 |

|||

|

2% HA (20mg/mL) (1mLx1syringe/Box) |

안면부 주름의 일시적 개선 |

|||

|

2% HA (20mg/mL) (1mLx1syringe/Box) |

안면부 주름의 일시적 개선 |

|||

|

2% HA (20mg/mL) (2mLx1syringe/Box) |

안면부 주름의 일시적 개선 |

|||

|

2% HA (20mg/mL) (1mLx1syringe/Box) |

안면부 주름의 일시적 개선 | |||

| 심부체강창상피복재 (유착방지제) |

|

HA(Sodium Hyaluronate) (1.0mL, 1.5mL, 3.0mL, 5.0mL) |

수술부위의 유착형성의 저감 | ||

| 관절용조직수복용 생체재료 (관절활액제) |

|

0.5% HA (5mg/mL) (10mLx1syringe/Box) |

무릎 및 어깨부위의 관절경 수술시 세척 및 유실된 관절활액의 일시적 대체를 통한 관절부위 기계적 마찰의 저감 | ||

| 코스메틱 |

|

PDRN+ HA (Sodium Hyaluronate) (2.2mL x 3 syringe/Box 3mL x 5vial/Box) |

피부 윤택과 재생촉진 |

상기의 제품외에 당사가 제조하고 있는 자체 내지 공동브랜드에는 "데네브", "스틸리아",

"미스필(플러스)" 등이 있으며, 이외에 ODM 브랜드(당사의 원천기술과 제조방법, Recipe를 적용하여 허가 및 생산, 공급하는 기술주도 Brand Launching 방식)의 제조 및 판매도 적극적으로 진행하고 있습니다.

나. 주요 제품 등의 가격변동추이

| (단위 : 원/EA) |

| 품목 | 제품(브랜드) | 2021년 3분기 | 2020년 | 2019년 |

|---|---|---|---|---|

| 필러 | 브랜드"A" | 59,867 | 59,801 | 59,875 |

| 브랜드"B" | 16,240 | 13,050 | 16,000 | |

| 브랜드"C" | 70,825 | 90,000 | 90,000 | |

| 유착방지제 | 브랜드"D" | 37,524 | 29,628 | 32,013 |

| 코스메틱 | 브랜드"E" | 23,996 | 23,765 | 27,202 |

| (주1) | 제품브랜드별 가격변동의 구체적인 사항은 당사의 중요한 영업비밀에 해당되어 브랜드명을 구체적으로 기재하지 않았습니다. |

| (주2) | 제품의 가격변동추이는 당사의 자체브랜드를 기준으로, 연도별 판매가격의 평균값(외화기준 판매의 경우 원화환산)으로 산출하였습니다. |

| (주3) | 제품의 가격은 매출처의 매입수량이나 유통지역, 브랜드별 규격에 따라 달라질 수있습니다. |

3. 원재료 및 생산설비

가. 원재료에 관한 사항

(1) 주요 원재료 현황

| (기준일 : 2021년 9월 30일) | (단위 : 백만원) |

| 사업 부문 |

매입 유형 |

품목 | 주요 매입처 | 2021년 3분기 | 2020년 | 2019년 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 업체명 | 회사와의 관계 |

매입액 | 비율 | 매입액 | 비율 | 매입액 | 비율 | ||||

| 히알루론산 응용제품 |

원재료 | Hyaluronic acid |

Bloomage ㈜반센 |

없음 없음 |

1,492 | 43.7% | 941 | 31.9% | 650 | 17.9% | - |

| Syringe | ㈜풍림파마텍 뷰티풀코리아㈜ |

없음 없음 |

1,636 | 48.0% | 1,298 | 44.0% | 2,670 | 73.6% | |||

| Plunger | ㈜풍림파마텍 뷰티풀코리아㈜ |

없음 없음 |

166 | 4.9% | 91 | 3.1% | 175 | 4.8% | - | ||

| 기타 원자재 | - | 없음 | 118 | 3.4% | 619 | 21.0% | 131 | 3.6% | - | ||

| 소 계 | 3,412 | 100.0% | 2,949 | 100.0% | 3,626 | 100.0% | - | ||||

| 부재료 | 제품박스 | ㈜명성토탈프린트 ㈜새한미디어 |

없음 없음 |

841 | 41.3% | 634 | 35.2% | 634 | 44.1% | - | |

| 주사침 | ㈜제일테크 (주)덕우메디칼 |

없음 없음 |

439 | 21.6% | 528 | 29.3% | 323 | 22.4% | - | ||

| Blister | 디앤씨텍㈜ 대인산업 |

없음 없음 |

246 | 12.1% | 204 | 11.3% | 147 | 10.2% | - | ||

| 기타 부자재 (Tyvek등) |

- | 없음 | 508 | 25.0% | 436 | 24.2% | 335 | 23.3% | - | ||

| 소 계 | 2,034 | 100.0% | 1,802 | 100.0% | 1,439 | 100.0% | - | ||||

| 합 계 | 5,446 | - | 4,751 | - | 5,065 | - | |||||

(2) 원재료 등의 조달(공급) 안정성

보고서 작성기준일 현재 당사 제품의 원가구조 특성상 매출원가에서 원부재료비가 차지하는 비중이 낮은 특징이 있어, 원재료 등의 조달 규모 합계가 작아 조달 리스크가 상대적으로 낮습니다.

당사는 또한, 주요 원부재료에 대해 조달(공급) 원천의 안정화를 위해, 장기거래 원칙과 조달처의 다변화 정책을 시행하고 있어, 원부재료의 수급과 관련한 부정적인 위험요인과 구매단가의 급변 가능성은 낮다고 판단됩니다

원부재료 조달처의 결제조건에 있어서도 기본적으로 익월 20일 기준의 현금기준 결제를 통해, 조달처의 유동성 확보 측면도 고려하고 있습니다.

(3) 주요 원재료 가격(매입단가) 변동추이

| (단위 : 원) |

| 주요 원재료 | 거래처 | 2021년 3분기 | 2020년 | 2019년 | 비고 |

|---|---|---|---|---|---|

| Hyaluronic acid EPN 1.8 (원/g) |

"A"사 | 6,732 | 7,763 | 7,913 | - |

| "B"사 | 18,000 | 18,000 | 18,000 | - | |

| 1cc syringe COC (원/ea) |

"C"사 | 1,300 | 1,300 | 1,293 | - |

| "D"사 | 950 | 866 | 920 | - | |

| 10cc syringe COC (원/ea) |

"C"사 | 2,392 | 2,392 | 2,372 | - |

| "D"사 | 1,430 | - | - | * '21년부터 매입 | |

| 3ml Glass Syringe (원/ea) |

"F"사 | 1,020 | 1,020 | 1,020 | - |

| "E"사 | 970 | - | - | - |

| (주) | (1) 주요 원재료 매입단가는 공급가 기준이며, 외화매입액의 경우 원환환산 기준입니다. |

| (2) 매입처별 구체적인 매입단가 변동사항은 당사의 중요한 영업비밀에 해당되어 거래처명을 구체적으로 기재하지 않았습니다. |

나. 생산설비에 관한 사항

(1) 생산능력, 생산실적, 가동률

| (단위 : EA) |

| 부문 | 구분 | 2021년 3분기 | 2020년 | 2019년 |

| 히알루론산 응용제품 |

생산능력 | 1,800,000 | 1,848,000 | 1,200,000 |

| 생산실적 | 1,241,370 | 1,270,769 | 949,132 | |

| 가동율 | 69.0% | 68.8% | 79.1% |

(2) 생산능력의 산출 근거 등

공시대상기간 중 당사는 HA필러와 유착방지제, 관절조직수복용생체재료를 생산하고 있습니다. 생산 제품 모두 HA를 주재료로 하는 겔타입의 실린지 충진 방식이기 때문에, 기존의필러 생산라인과 병행하여 생산을 하고 있습니다.

연도별 생산능력은, 해당연도 "평균생산인력 * 월평균 20일 가동 * 일일 8시간 생산"에 기초하여 산출한 수치로, 해당연도별로 생산인력 및 가동시간의 증가를 가정할 경우, 생산설비의 별다른 확충이 없더라도 생산능력의 일부 증가가 가능합니다.

당사는 단일공장에서 다수의 제품을 생산하고 있으며, 제품별 제조원가 산출시 공통원가의 경우 생산량 기준 등 회계기준에 의한 합리적 배부방식에 따라 배부하고 있습니다.

(3) 생산설비 등에 관한 사항

| [ 당분기 ] | (단위 : 천원) |

| 자산항목 | 소유 형태 |

소재지 | 기초 장부가액 |

당기증감 | 당기상각 | 당분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 토지 | 소유 | 성남시 중원구 外 | 818,884 | - | - | - | 818,884 | - |

| 건물 | 소유 | 성남시 중원구 外 | 3,528,684 | - | - | 70,241 | 3,458,443 | - |

| 기계장치 | 소유 | 성남시 중원구 外 | 1,989,976 | 161,650 | - | 412,901 | 1,738,725 | - |

| 시설장치 | 소유 | 성남시 중원구 外 | 501,281 | 38,480 | - | 104,108 | 435,653 | - |

| 공구와기구 | 소유 | 성남시 중원구 外 | 121,295 | 11,200 | - | 31,288 | 101,207 | - |

| [ 전기 ] | (단위 : 천원) |

| 자산항목 | 소유 형태 |

소재지 | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 토지 | 소유 | 성남시 중원구 外 | 818,884 | - | - | - | 818,884 | - |

| 건물 | 소유 | 성남시 중원구 外 | 3,622,339 | - | - | 93,655 | 3,528,684 | - |

| 기계장치 | 소유 | 성남시 중원구 外 | 1,681,003 | 759,020 | - | 450,047 | 1,989,976 | - |

| 시설장치 | 소유 | 성남시 중원구 外 | 464,956 | 165,158 | - | 128,833 | 501,281 | - |

| 공구와기구 | 소유 | 성남시 중원구 外 | 121,579 | 38,380 | - | 38,664 | 121,295 | - |

| [ 전전기 ] | (단위 : 천원) |

| 자산항목 | 소유 형태 |

소재지 | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 토지 | 소유 | 성남시 중원구 外 | 57,083 | 761,801 | - | - | 818,884 | - |

| 건물 | 소유 | 성남시 중원구 外 | 574,057 | 3,112,758 | - | 64,476 | 3,622,339 | - |

| 기계장치 | 소유 | 성남시 중원구 外 | 455,726 | 1,386,830 | - | 161,553 | 1,681,003 | - |

| 시설장치 | 소유 | 성남시 중원구 外 | 94,333 | 449,210 | - | 78,587 | 464,956 | - |

| 공구와기구 | 소유 | 성남시 중원구 外 | 71,293 | 79,369 | - | 29,083 | 121,579 | - |

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

|

매출유형 |

품 목 |

2021년3분기 |

2020년도 (제18기) |

2019년도 (제17기) |

|

|---|---|---|---|---|---|

|

제품 |

필러 |

수 출 |

16,053 | 18,098 |

11,500 |

|

내 수 |

6,316 | 3,318 |

4,817 |

||

|

소 계 |

22,369 | 21,416 |

16,317 |

||

|

유착방지제 |

수 출 |

- |

- |

- |

|

|

내 수 |

2,246 |

1,516 |

297 |

||

|

소 계 |

2,246 |

1,516 |

297 |

||

| 관절활액 |

수 출 |

- |

- |

- |

|

|

내 수 |

287 |

- |

- |

||

|

소 계 |

287 |

- |

- |

||

| 코스메틱 |

수 출 |

1,182 |

394 |

259 |

|

|

내 수 |

1 |

655 |

26 |

||

|

소 계 |

1,183 |

1,049 |

285 |

||

|

기타 |

수 출 |

- |

- |

- |

|

|

내 수 |

182 |

120 |

- |

||

|

소 계 |

182 |

120 |

- |

||

|

상품 |

기타 |

수 출 |

- | 262 |

83 |

|

내 수 |

32 |

4 |

38 |

||

|

소 계 |

32 | 266 |

121 |

||

|

합 계 |

수 출 |

17,235 | 18,754 |

11,842 |

|

|

내 수 |

9,064 | 5,613 |

5,178 |

||

|

합 계 |

26,299 | 24,367 |

17,020 |

||

나. 판매경로

(1) 판매조직

당사는 전방위적인 자체영업조직 구축을 통한 직접 판매방식을 채택하기보다 국내외 검증및 신뢰 가능한 Distributor 또는 딜러를 통한 간접 판매방식을 채택하여 영업 및 마케팅을 시행해오고 있습니다.

이를 위해 자체 영업조직은 영업전략 수립과 딜러의 발굴 및 관리등을 중심으로 업무를 수행하고, 우수하고 검증된 국내외 Distributor 또는 딜러에게 당사의 자체브랜드 또는 국가별로 필러 Brand를 런칭시켜 주고, Distributor가 유통지역에서 직접 영업·마케팅활동을 수행하도록 하는 간접판매 방식을 주요 전략으로 하고 있습니다. 이는 대규모 영업인력 유지에 따르는 고정비 리스크를 줄이고, 시장진입 지연 Risk 및 개별 소매거래처의 관리상 어려움을 최소화하기 위한 전략으로써, 국내외 Distributor와 딜러의 발굴 및 관리는 당사의

100% 자회사인 바이오플러스커머스(주)와 비피메디(주)가 주로 담당하고 있습니다.

당사의 제품 판매 및 관리를 위한 조직은 다음과 같이 구성되어 있습니다.

![이미지: [판매조직]](4.%20%ED%8C%90%EB%A7%A4%EC%A1%B0%EC%A7%81.jpg) |

|

[판매조직] |

|

구분 |

인원 |

담당 |

수행내용 |

주요고객 |

|---|---|---|---|---|

|

바이오플러스(주) |

7명 |

- 영업팀 - 영업관리 - 마케팅팀 |

- CIS 국가 등 직매출 해외영업 관리 - 영업지원 - 수금 및 대금 관련 - 사업기획 및 사업부 총괄 - 홍보업무 |

고객사 전체 총괄 |

|

바이오플러스커머스(주) |

3명 |

- 해외영업 |

- 해외 제품 견적서 작성 및 송부 - 해외 제품 사양서 작성 및 송부 - 해외 신규 고객 발굴 및 대응 - 수금관련 및 해외전시회 참여 |

메디컬랩, 제이드트레 |

|

비피메디(주) |

3명 |

- 국내영업 |

- 국내 제품 견적서 작성 및 송부 - 국내 제품 사양서 작성 및 송부 - 국내외 신규 고객 발굴 및 대응 - 수금 및 대금 관련 |

엠바이오닉, 아주약품,한미헬스케어,바스칸 |

(2) 판매경로

당사의 제품 판매경로를 요약하면 다음과 같습니다.

① 해외 직접수출 : 해외 현지에 소재하는 딜러에게 당사가 제품을 직접 수출하고, 딜러가 현지 유통망을 활용해 판매하는 구조

② 해외 간접수출 : 국내 Distributor에 당사가 제품을 공급하고, 국내 Distributor가 해외 유통망을 활용해 판매하는 구조

③ 국내 : 당사가 국내 유통사를 통해 간접판매(다만, 일부 품목의 경우 국내에 직접판매하는 방식도 진행)

| (단위 : 백만원) |

|

매출유형 |

품 목 |

구 분 |

판매경로 |

판매경로별 |

판매경로별 |

|---|---|---|---|---|---|

|

제품 |

HA필러

|

수출 |

<직접수출> 당사 → 현지 수입업체 또는 제약회사 |

7,010(26.7%) |

6.173 (25.3%) |

|

<간접수출> 당사 → 국내 수출 대행 업체 → 수출국 대리점 및 병의원 |

9,043(34.4%) |

11.925 (48.9%) |

|||

|

국 내 |

당사 → 국내 유통사 또는 병의원 |

6,316(24.0%) |

3,318 (13.6%) |

||

| 유착방지제 |

국 내 |

당사 → 대리점 또는 위탁 제약회사 |

2,246(8.5%) |

1,516 (6.2%) |

|

| 관절활액 |

국 내 |

당사 → 대리점 또는 위탁 제약회사 | 287(1.1%) | ||

|

코스메틱 |

수출 |

<직접수출> 당사 → 현지 수입업체 또는 제약회사 |

510(1.9%) |

239 (1.0%) |

|

|

<간접수출> 당사 → 국내 수출 대행 업체 → 수출국 대리점 및 병의원 |

672(2.6%) |

155 (0.6%) |

|||

|

국 내 |

당사 → 대리점 |

1(0.0%) |

655 (2.7%) |

||

|

기타 |

국내 |

당사 → 대리점 |

182(0.7%) |

120 (0.5%) |

|

|

상품 |

기타 |

국내 |

당사 → 대리점 |

32(0.1%) |

4 (0.02%) |

|

직접수출 |

당사 → 현지 수입업체 |

- |

262 (1.1%) |

||

|

합계 |

26,299(100%) |

24,367 (100%) |

|||

(3) 판매전략

당사의 주요한 향후 판매 전략 사항은 아래와 같습니다.

| [당사의 향후 판매전략] |

|

구 분 |

내 용 |

|

조직 및 인적 자원 투자 및 강화 전략 |

1) 다국적기업 및 해외대형 제약/의료기기사 전담 공급계약 및 기술 수출 계약 추진 마케팅 Headquarter 조직 신설 및 운용 2) 마케팅 전략과 신제품 개발 관련한 영업부문의 MD 조직 신설 운용 3) 영업 전과정의 관리 및 지원기능을 향상시키기 위한 영업관리조직 증편 |

|

현지화 강화 전략 |

1) 중국 하이난 자유무역지구 내 법인설립 완료 및 현지공장 설립 2) 인도법인 설립 완료(향후 3~5년 후를 바라보고 선제적 시장진입 목표) 3) 두바이 지사 설립 완료 4) 일본법인(또는 지사)과 유럽지사 설립 추진 예정 |

|

마케팅 강화 전략 |

1) 고가 및 고급화 전략: 고가 전략 고수 및 제품 품질기준 강화 (필러 가격 하락 추세) 2) 상표권 관리(등록 포함) 기능 강화: 브랜드 전략 수립 및 국내외 3) 전문가 집단을 통한 바이럴 마케팅: SNS등 바이럴 마케팅 활동을 통해 제품 인지도 제고 |

다. 수주현황

당사는 주요 거래처의 P/O에 근거하여 수시로 납품하는 형태이므로 현재 수주 잔고는 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

당사를 포함한 연결회사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험 등에 노출될 수 있습니다. 회사의 전반적인 위험관리정책은금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있으며, 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

(1) 시장위험

(가) 외환위험

연결회사는 외화로 표시된 거래도 수행하고 있으므로 환율변동으로 인한 위험에 노출되어있습니다. 경영진은 연결회사의 기능통화에 대한 외환 위험을 관리하도록 하는 정책을 수립하고 있습니다.

당분기말 및 전기말 현재 외환위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역은다음과 같습니다.

| (원화단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 통화 | 당분기말 | 전기말 | ||

| 외화금액 | 원화금액 | 외화금액 | 원화금액 | ||

| 현금및현금성자산 | USD | 4,322,317 | 4,851,339 | 2,360,176 | 2,567,871 |

| EUR | 307,071 | 418,751 | 495,276 | 662,798 | |

| CNH | 5,601 | 967 | 5,601 | 935 | |

| INR | 28,626 | 457 | 28,626 | 425 | |

| RUB | 14,470 | 235 | 14,470 | 212 | |

| TRY | 20 | 3 | 20 | 3 | |

| MYR | 23,120 | 6,546 | 23,120 | 6,231 | |

| MXN | 8,300 | 479 | 8,300 | 454 | |

| AED | 29,935 | 9,656 | 29,935 | 8,867 | |

| UAH | 16,274 | 725 | 16,274 | 625 | |

| IDR | 3,195,000 | 265 | 3,195,000 | 247 | |

| 매출채권 | USD | 851,355 | 1,008,770 | 640,634 | 697,010 |

| EUR | 92,142 | 126,632 | 137,246 | 231,845 | |

연결회사는 내부적으로 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성자산ㆍ부채에 대한 기능통화의 환율 10% 변동시 당분기 및 전분기 세전손익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 10%상승시 | 10%하락시 | 10%상승시 | 10%하락시 | |

| 세전손익의증가(감소) | 665,662 | (665,662) | 238,486 | (238,486) |

(나) 이자율위험

이자율위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다.

연결회사는 당분기말 및 전기말 현재 변동금리부 조건의 예금만 보유하고 있으므로, 이자율 변동에 따른 세후 이익 및 자본의 변동이 미치는 영향은 중요하지 아니합니다

(다) 기타 가격위험요소

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 당분기말 및 전기말 현재 기타 가격위험요소 변동에 따른 연결회사의 세후 이익 및 자본에 미치는 영향은 중요하지 아니합니다.

(2) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결회사에 재무적 손실을 미칠 위험을 의미합니다. 연결회사는 채무불이행으로 인한 재무적 손실을 경감시키는 수단으로서신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보를 수취하는 정책을 채택하고 있습니다. 거래처의 경우 독립적으로 신용 평가를 받는다면 평가된 신용 등급이 사용되며,독립적인 신용 등급이 없는 경우에는 고객의 재무 상태, 과거 경험 등 기타 요소들을 고려하여 신용위험을 평가하게 됩니다.

당분기말 및 전기말 현재 신용위험에 노출된 연결회사의 금융자산은 다음과 같으며 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산(*1) | 64,172,733 | 15,976,031 |

| 매출채권및기타채권 | 9,018,722 | 4,966,343 |

| 합 계 | 73,191,455 | 20,942,374 |

(*1) 현금및현금성자산의 최대 노출액은 현금시재액을 제외한 금액입니다.

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다. 연결회사는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 연결회사는 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

아래의 표는 연결회사의 비파생금융부채에 대한 계약상 잔존만기를 상세하게 나타내고 있습니다. 해당 표는 금융부채의 할인되지 않은 현금흐름을 기초로 연결회사가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성되었습니다. 해당 표는 원금 및 이자의 현금흐름을모두 포함하고 있습니다.

(가) 당분기말

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 |

계약상 |

6월 이내 | 6월 초과 1년 이내 |

1년 초과 |

| 매입채무 | 780,612 | 780,612 | 780,612 | - | - |

| 미지급금 | 356,982 | 356,982 | 356,982 | - | - |

| 미지급비용 | 384,683 | 384,683 | 384,683 | - | - |

| 리스부채 | 839,748 | 860,874 | 219,374 | 192,300 | 449,200 |

| 전환사채 | 4,018,747 | 5,506,084 | 25,000 | 25,000 | 5,456,084 |

| 합 계 | 6,380,772 | 7,889,235 | 1,766,651 | 217,300 | 5,905,284 |

(나) 전기말

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 |

계약상 |

6월 이내 | 6월 초과 1년 이내 |

1년 초과 |

| 매입채무 | 774,747 | 774,747 | 774,747 | - | - |

| 미지급금 | 736,113 | 736,113 | 736,113 | - | - |

| 미지급비용 | 348,401 | 348,401 | 348,401 | - | - |

| 리스부채 | 267,540 | 277,149 | 149,969 | 88,076 | 39,104 |

| 전환사채 | 3,636,029 | 5,543,584 | 25,000 | 75,000 | 5,443,584 |

| 합 계 | 5,762,830 | 7,679,994 | 2,034,230 | 163,076 | 5,482,688 |

(4) 자본위험관리

자본관리의 주 목적은 연결회사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다. 연결회사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 자기주식을 취득하거나 배당정책 수정 등을 검토하고 있습니다.

연결회사는 순부채를 자기자본으로 나눈 부채비율을 사용하여 관리하고 있는 바, 순부채는 부채총액에서 현금및현금성자산 및 단기금융상품 등을 차감하고 산정하고 있습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 부채총계 | 15,341,367 | 9,415,035 |

| 차감: 현금및현금성자산 | 64,192,013 | 15,993,791 |

| 순부채(A) | (48,850,645) | (6,578,756) |

| 자기자본(B) | 79,679,184 | 28,520,291 |

| 부채비율(C=A/B)(*) | - | - |

| (*) | 부수(-)이므로 별도로 부채비율을 산출하지 않았습니다. |

나. 파생상품 및 풋백옵션 등 거래 현황

보고서 작성기준일 현재 해당사항이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

(1) 라이센스아웃(License-out) 계약

보고서 작성일 현재 해당사항이 없습니다.

(2) 라이센스인(License-in) 계약

보고서 작성일 현재 해당사항이 없습니다.

(3) 기술제휴계약

|

계약상대방 |

계약체결일 |

계약형태 |

계약내용 |

|---|---|---|---|

| 유비프로틴 |

2021.05 |

기술사용계약 | 단백질의 구조/기능적 변화없이 반감기를 증대 시키는 AUT (TM) (Anti-Ubiquitination Technology)기술의 사용 |

| 오라바이오 | 2021.05 | 공동연구개발 | 차세대 보툴리눔 톡신 제재의 공동 연구개발 |

(4) 판매계약

보고서 작성일 현재 당사가 체결 중인 주요 판매계약의 현황은 아래와 같습니다.

| 품목명 | 계약상대방 | 대상지역 | 계약체결일자 | 계약종료 | 계약금액 | 계약의 목적 및 내용 |

|---|---|---|---|---|---|---|

| 필러 | M 社 | 중국 | 17.14.14 | - | - | Distribution Agreement |

| 필러 | J 社 | 일본 | 19.01.10 | - | - | |

| 필러 | M 社 | 러시아 | 19.12.10 | - | - | |

| 유착방지제 | M 社 | 국내 | 20.06.30 | - | - | |

| 유착방지제 | H 社 | 국내 | 20.10.21 | - | - | 전공정 위수탁 공급 계약 |

| 유착방지제 | A 社 | 국내 | 19.07.31 | - | - | |

| 관절조직수복용생체재료 | W 社 | 국내 | 21.03.03 | - | - | |

| 관절조직수복용생체재료 | S 社 | 국내 | 21.03.10 | - | - | |

| 관절조직수복용생체재료 | B 社 | 국내 | 21.03.22 | - | - |

| 주1) 미기재 내용(계약종료일, 계약금액)은 영업기밀사항에 해당하여 기재를 생략하였습니다. |

나. 연구개발활동

(1) 연구개발활동의 개요

당사는 생체재료(히알루론산을 주재료로 하는) 응용분야의 전문 기술력(독자개발한 원천특허기술)을 바탕으로 하는 방광용 조직수복재와 생체유방, 생체연골대체제등의 히알루론산(HA) 응용제품과, 개량형 보툴리눔 톡신, 차세대 비만/당뇨치료제, 항바이러스치료제등 사업포트폴리오와 성장 동력 확충을 위한 연구개발 또한 지속할 예정입니다.

(2) 연구개발 담당조직

(가) 연구개발 조직 개요

당사는 2014년 4월 기업부설연구소(이하 "연구소") 인증을 받아 운영하고 있으며, 보고서작성일 현재 연구개발본부 산하 2개팀 7명의 인력이 재직하고 있습니다. 당사의 연구소에서는 핵심 기술인 생체재료 응용 기술 연구와 정부 R&D과제의 수행, 신규 제품의 개발, 상품화와 이에 따른 임상 및 인허가 절차 등을 총괄 내지 지원하고 있습니다.

| (단위: 명) |

|

구분 |

인원수 |

수행업무 |

|

|---|---|---|---|

|

연구소 |

CTO |

1 |

-R&D 총괄 |

|

연구소장 |

1 |

-연구소 총괄 |

|

|

연구개발팀 |

3 |

-과제탐색 및 개발(컨셉 디자인, 선행연구) -전임상 시험 -국내외 인허가 |

|

|

기술지원팀 |

2 |

-제조법(시료제작) -시험법(시험법 확립) |

|

|

합계 |

7 |

- |

|

(나) 연구개발 인력 현황

보고서 작성일 현재 당사는 박사급 1명, 석사급 4명, 학사급 2명 등 총 7명의 연구 인력을 보유하고 있으며 그 현황은 다음과 같습니다.

[연구개발 인력 현황]

| 구분 |

박사 |

석사 |

학사 |

합계 |

|---|---|---|---|---|

| 연구소 | 1 | 4 | 2 | 7 |

(다) 핵심 연구 인력

|

성명 |

직위 |

주요 약력 |

주요 연구개발 실적 |

|---|---|---|---|

|

박성영 |

CTO |

- 서울대학교 식품공학과 학사(93.02) - 한국과학기술원 생물공학 석사(95.02) - 한국과학기술원 생명과학 박사수료(05.02) - 한스바이오메드 조직공학연구소 책임연구원 - 엑스렙 연구소 책임연구원(03.08-05.12) - 바이오플러스㈜ CTO(05.12-현재) |

- 무세포 진피조직 개발 - 골재생을 촉진시키는 젤 타입의 탈회된 뼈기질의 개발 - 히알루론산 주재로한 연조직 복원용 주사 형 충진제 개발 - 히알루론산 겔 시트 개발 - 특허 13건 등록 |

|

최승인 |

연구소장 |

- 명지대학교 화학공학과 학사(96.02) - 명지대학교 화학공학과 석사(98.02) - ㈜제너웰 연구소장(19.10-21.04) - 안국약품(주) 연구기획팀팀장(08.08~10.10) |

- 창상피복재/유착방지제 계열 개발 - 항암제/패혈증 병용 투여제 개발 - 가교 히알루론산 필러 개발 |

|

박성복 |

기술지원센터장 |

- 순천대학교 화학공학과 학사(04.02) - ㈜퓨어켐 품질팀(04.10-08.05) - ㈜모비컴 품질관리 팀장(09.01-10.12) - 바이오플러스 기술지원센터장(11.02-현재) |

- 필러 생산라인 구축 및 공정 개선 - HA Filler 성능 개선 및 공정개선 - 의료기기(Portable심전도) 개발 및 연구 |

|

전응재 |

부장 |

- 충남대학교 화학공학과 학사(04.03) - 대명광학㈜ 품질관리팀(04.03) - ㈜엠케미텍 생산기술팀(12.06-14.02) - 바이오플러스㈜ 부장(15.04-현재) |

- 히알루론산을 주재료로 한 관절경수술 후 관절강 세척 및 임시활액대체제 개발 - 히알루론산 및 황산콘드로이틴을 주재료 로한 방광내벽의 보호층 개발 - 순수 히알루론산 기반의 수술 후 조직 유 착 방지 재료 개발 |

| 김성표 | 연구원 | - 연변대학교 의과대학 임상의학 졸(06) - 서울대학교 치과대학 치의학과 석사(09) - 서울대학교 치과대학 치의학과 박사(17) - 오상헬스케어 연구원(17.09- 20.10) - 바이오플러스㈜ 과장(20.10-현재) |

- 칼슘코팅 생체분해재료의 뼈재생 연구 및 개발 - 인공 뼈 대체재료(calcium phosphate) 연구 및 개발 - 줄기세포(MSC, Cord blood, Dental pulp) 의 뼈세포분화 연구 - 세포부착표면이 세포 증식, 이동, 분화에 주는 영향 연구 - 구강상피세포의 세포간결합에 대한 연구 |

|

엄진범 |

연구원 |

- 충북대 제약산업 석사(16.05) - ㈜비엔에스메디븐스 연구개발팀(12.03-13.03) - 인제대 해부학교실 연구팀(13.03-14.05) - 메디팁 연구팀(16.06-19.05) - 바이오플러스㈜ 과장(19.09-현재) |

- 생체재료 연구개발 - 조직수복 생체재료 개발 |

|

변진희 |

연구원 |

- 부산대 제약학 석사(15.08) - 네이처글루텍㈜ 신소재4팀(16.04-19.03) - 바이오플러스㈜ 대리(19.07-현재) |

- 생체 접착소재 기능개선 연구 - 생분해성 생체 고분자를 이용한 하이드로 겔 개발 연구 - 광가교형 하이드로젤 연구 |

다. 연구개발비용

당사의 최근 3년간 연구개발비용은 다음과 같습니다.

| [연구개발비용 현황(연결재무제표 기준)] |

(단위 : 천원) |

|

구 분 |

2021년 분기 (제19기 3분기) |

2020년 (제18기) |

2019년 (제17기) |

|

|---|---|---|---|---|

| 비용의 성격별 분류 | 인건비 | 410,506 | 467,055 | 381,223 |

| 원재료비 | 9,094 | 7,915 | ||

| 감가상각비 | - | - | - | |

| 기타 | 189,563 | 138,276 | ||

| 연구개발비용합계 | 562,022 | 665,712 | 527,414 | |

| (정부보조금) | (39,492) | (10,394) | - | |

| 보조금차감후 금액 | 522,530 |

655,318 | 527,414 |

|

| 회계처리 내역 | 판관비 | 263,110 | 274,234 | 527,414 |

| 제조경비 | 259,420 | 381,084 | - | |

| 개발비(무형자산) | - | - | - | |

| 회계처리금액 계 | 522,530 | 655,318 | 527,414 |

|

| 연구개발비/매출액 비율 | 1.99% | 2.73% | 3.10% | |

| (주) 매출액 대비 연구개발비율은 정부보조금을 차감하기 전의 연구개발비용을 기준으로 산정 하였습니다. |

| [연구개발비용 현황(별도재무제표 기준)] |

(단위 : 천원) |

|

구 분 |

2021년 분기 (제19기 3분기) |

2020년 (제18기) |

2019년 (제17기) |

|

|---|---|---|---|---|

| 비용의 성격별 분류 | 인건비 | 410,506 | 467,055 | 381,223 |

| 원재료비 | 17,057 | 9,094 | 7,915 | |

| 감가상각비 | - | - | - | |

| 기타 | 134,459 | 189,563 | 138,276 | |

| 연구개발비용합계 | 562,022 | 665,712 | 527,414 | |

| (정부보조금) | (39,492) | (10,394) | - | |

| 보조금차감후 금액 | 522,530 |

655,318 | 527,414 |

|

| 회계처리 내역 | 판관비 | 263,110 | 274,234 | 527,414 |

| 제조경비 | 259,420 | 381,084 | - | |

| 개발비(무형자산) | - | - | - | |

| 회계처리금액 계 | 522,530 | 655,318 | 527,414 |

|

| 연구개발비/매출액 비율 | 1.99% |

2.75% | 3.10% | |

| (주) 매출액 대비 연구개발비율은 정부보조금을 차감하기 전의 연구개발비용을 기준으로 산정 하였습니다. |

라. 연구개발실적

(1) 연구개발 진행 현황 및 향후계획

보고서 작성일 현재 당사가 연구개발 진행 중인 제품의 현황은 다음과 같습니다.

[연구개발 진행 총괄표]

|

구 분 |

품 목 |

적응증 |

연구 |

현재 진행단계 |

비 고 |

|

|---|---|---|---|---|---|---|

|

단계(국가) |

승인일 |

|||||

|

의료 |

방광염치료재료 |

방광점막의 보호와 간질성 (과민성)방광염 |

2019년 3월 |

품목허가 |

- |

전임상 종료 후 품목허가 진행중 |

| 생체연골 |

퇴행성 관절염의 인공연골 대체물 |

2020년 2월 | 전임상 |

- |

2022년 임상 진입 예정 | |

| 환경감응형 다기능성 담지체 개발 |

피하주입형 서방성 약물전달체 등 |

2021년 6월 | 제형 연구 |

- |

- |

|

| 골이식재 첨가제 개발 |

치과용 임플란트 식립용 재료, 골절 치료용 재료 |

2021년 6월 | 제형 연구 |

- |

- |

|

| 지혈 용품 개발 |

수술 시, 피부 및 조직 절개 부위 접합 및 지혈 |

2021년 7월 | 제형 연구 |

- |

- |

|

| 생체유방 |

유방 손상 및 상실, 절제 수술 후 유방의 재건 또는 미용의 목적의 유방 확대술 |

2020년 2월 | 전임상 |

- |

2022년 임상 진입 예정 |

|

(가) 방광염치료재료

| 구분 | 내용 |

|---|---|

| 연구기관 | 바이오플러스(주) 기업부설연구소 |

| 개발기간 | 2019년 3월 ~ 현재 |

| 분류 | 의료기기 |

| 적응증 | 방광점막의 보호와 간질성(과민성)방광염 |

| 진행사항및 향후계획 | - 한국산업기술진흥협회 R&D지원 과제선정 : '20.08월 - '21.2Q까지 제품개발완료 및 전임상 종료 목표 - '21년도내, 식약처 허가 및 국내 발매 목표 |

| 기타사항 | - 요실금 및 과민성 방광염치료제 글로벌 시장규모 : 약 40억달러 (BCC Research, 2018.03) - '18년 국내 방광염 진료환자/건보청구건수/건보료: 226만명/348만건/1,050억원 (건강보험심사평가원) - 의료기기 국내 등록사항 : 이아루릴(수입제품) - 간질성방광염의 경우 원인이 명확히 규명되어 있지 않고, 약물치료시의 부작용, 일정/동일한 효과의 치료법 부존재, 비가역적인 수술적 치료상의 한계 등으로 인해, 당사 개발 및 직접 생산시 가격 및 적응증 등의 측면에서 시장성 확보가 가능할 것으로 판단 |

| 상품화 | - 전임상 완료, 식약처 허가 진행중 |

(나) 생체연골

| 구분 | 내용 |

|---|---|

| 연구기관 | 바이오플러스(주) 기업부설연구소 |

| 개발기간 | 2020년 2월 ~ 현재 |

| 분류 | 의료기기 |

| 적응증 | 퇴행성관절염 등에 의한 연골 변형, 또는 (골절로 인한) 기존 연골의 기능 상실시, 인공연골 대체물 |

| 진행사항및 향후계획 | - '20년 상반기 프로토타이핑(반월상인공연골) 제작 시행 - '21년내 전임상 진입 및 '23년내 본임상 완료 - '24년내 식약처 품목허가 및 발매 목표 |

| 기타사항 | - 국내 및 글로벌 퇴행성관절염 시장규모 : 1.3조원, 406억달러[건강보험심사 평가원의 무릎관절증 요양급여비 총액기준, 이데일리(19.02.08)] - 퇴행성 관절염 치료시, 치료단계별로 소염진통제, 히알루론산 치료제, 자가세포치료제, 줄기세포치료제, 유전자세포치료제, 인공관절로 구분되며, 각각 의 치료제(법) 모두 단점을 가지고 있는 상황이고, 중기/말기 관절염의 근본적 치료를 위해서는 골절제술과 연골이식 수술법이 필요함 - 당사는 현재 히알루론산 기반의 인공연골(반월상연골 프로토타이핑 제작)의 개발을 진행중에 있으며, 최소침습 수술법이 증대되는 환경에서 히알루론산 기반의 인공연골 제품화 가능시 부작용 문제의 저감과 중기/말기 관절염의 근원적 치료법으로 활용될 수 있다는 측면에서 시장성 확보가 가능할 것으로 판단 |

| 상품화 | - 전임상(생물학적 안전성 시험) 진행 중. |

(다) 환경감응형 다기능성 담지체 개발

| 구분 | 내용 |

|---|---|

| 연구기관 | 바이오플러스(주) 기업부설연구소 |

| 개발기간 | 2021년 6월 ~ 현재 |

| 분류 | 의료기기 |

| 적응증 | 피하주입형 서방성 약물전달체(의료기기), 서방성 경피흡수제 지지체(의약품 부형제), 조직보충용 이식제(Body filler), 치과용 피복 연고(의약품, 의료기기) |

| 진행사항및 향후계획 | - '21년 원료 선정 및 제형 연구 - '22년 전/비임상(효능/생물학적 안전성 시험) 진행, '24년 임상 시험 진행 - '25년 내 식약처 품목허가 및 발매 목표 |

| 기타사항 | - 국내 및 글로벌 시장규모 : 2018년 기준 1.5조원, 5.0조원 (IMS, 2018) - 의약품을 안전하고 안정하게 전달하기 위한 담체의 개발이 최근 활발히 진행되고 있으나, 아직 효과적인 제품이 개발되지 못하였음. 치료용 약물 개발과 함께 전달체의 개발 시장 이 지속적으로 성장하고 있음. - 체온/pH/압력 등의 변화에 따라 주입액의 성상(졸→겔)이 변화되는 제형을 이용하여 주입 후, 약물이 특정조직 내에 장기간 머무르며 약물을 용출할 수 있도록 하는 제형 개발에 대한 need 높음. - 당사는 현재 가교 후 개질화된 히알루론산과 환경 감응성 소재를 포함하는 서방성 약물 용출 담체(의약품 부형제)와 상기 제형을 활용한 결손 조직의 보충용 지지체(의료기기)의 개발 진행 중에 있음. - 개발 완료 시, 국내외 대형 제약사에 서방성 부형제로 공급 가능할 것으로 판단하며, 당사 의료기기(필러와 유착방지제 류)의 성능 개량 제품으로 시장성 확보가 가능할 것으로 판단. |

| 상품화 | - 원료 선정 진행 중. |

(라) 골이식재 첨가제 개발

| 구분 | 내용 |

|---|---|

| 연구기관 | 바이오플러스(주) 기업부설연구소 |

| 개발기간 | 2021년 6월 ~ 현재 |

| 분류 | 의료기기 |

| 적응증 | 치과용 임플란트 식립용 재료, 골절 치료용 재료 |

| 진행사항및 향후계획 | - '21년 원료 선정 및 제형 연구 - '22년 전/비임상(효능/생물학적 안전성 시험) 진행, '24년 임상 시험 진행 - '25년 내 식약처 품목허가 및 발매 목표 |

| 기타사항 | - 국내 및 글로벌 시장규모 : ① 치과용 식립 재료는 2018년 기준 800억원, 2.8조원 (IMS, 2018), ② 골절 치료용 재료는 2017년 기준 500억원, 3.2조원 (IMS, 2017) - 임플란트 식립시, 치조골의 재생을 돕는 효소제(BMP-2)를 포함하는 하이드로겔 제형으로 치조골 재생을 위해 사용하는 골이식재와 혼합하여 발치 부위에 충진하는 제품으로 개발. - 골절 부위 및 골 결손 부위에 사용할 수 있는, 골이식재와 혼합하여 사용하는 제형으로 개발. - 혼합 재료(골이식재와 효소제)의 유실 없이 고정하는 재료가 출시되어 있지 않음. 따라서, 개발 소요 높음. - 당사는 현재 재조합 BMP-2와 이의 대량 생산을 위한 재조합 균주를 개발하고 있으며, 이를 담지할 하이드로겔 제형을 동시에 개발하고 있음. - 개발 완료 시, 국내외 임플란트 식립재 업체와 공동 마케팅 가능하며, 정형외과용 소재로 시장 진출 가능할 것으로 판단. |

| 상품화 | - 원료 선정 진행 중. |

(마) 지혈 용품 개발

| 구분 | 내용 |

| 연구기관 | 바이오플러스(주) 기업부설연구소 |

| 개발기간 | 2021년 7월 ~ 현재 |

| 분류 | 의약품/의료기기 복합 제품 |

| 적응증 | 수술 시, 피부 및 조직 절개 부위 접합 및 지혈 |

| 진행사항및 향후계획 | - '21년 원료 선정 및 제형 연구 - '22년 전/비임상(효능/생물학적 안전성 시험) 진행 - '23년 내 식약처 품목허가 및 발매 목표 |

| 기타사항 | - 국내 및 글로벌 시장규모 : 지혈용 제품(의약품/의료기기)는 2018년 기준 420억원/16조 (MarketsandMarkets, Hemostats Market, 2018), CAGR 8.5%로 성장하고 있는 시장. - 절개 부위 접합이 가능한 생체적합성 물질을 활용한 접착제와 출혈 부위의 혈액 흡수 및 압박을 통해 물리적 지혈이 가능한 하이드로겔 비드 제형, 출혈의 화학적 억제가 가능 한 생물학적 제제(트롬빈, 의약품)이 한벌 구성으로 되어 있는 지혈 용품 세트로 개발 - 응급 출혈 및 수술 시 출혈 등 다양한 상황에 대응 가능한 종합 대응 kit로 구성 예정. - 개발 완료 시, 국내외 대형/중형 병원 및 응급 의료, 조달(구급 및 군납 등) 시장 진출 가능할 것으로 판단. |

| 상품화 | - 원료 선정 및 제형 연구 진행 중. |

(바) 생체유방

| 구분 | 내용 |

|---|---|

| 연구기관 | 바이오플러스(주) 기업부설연구소 |

| 개발기간 | 2020년 2월 ~ 현재 |

| 분류 | 의료기기 |

| 적응증 | 유방암, 선천적·후천적 기형, 기타 사고로 인한 유방 손상 및 상실, 절제 수술 후 유방의 재건, 또는 미용의 목적의 유방 확대술 |

| 진행사항및 향후계획 | - '20년 상반기 프로토타이핑 제작 시행 - '21년내 전임상 진입 및 '23년내 본임상 완료 - '24년내 식약처 품목허가 및 발매 목표 |

| 기타사항 | - 국내 및 글로벌 시장규모 : 2018년 기준 350억, 1.2조원 (Persistence Market Research,2018, 키움증권) - 현재 유방보형물의 재질은 실리콘겔, 실리콘막(생리식염수) 형태로, 엘러간과 존슨앤존슨이 세계시장 선도 - 현재 실리콘 기반 제품은 실리콘 겔 파열시 제거 및 재수술이 필요하고, 구형.구축, 파열, 주름, 기타(감염,염증,혈종,장액종,유선/유관 유입등) 부작용 발생(국내 의료기기 품목별 부작용 신고 비율이 가장 높은 품목임) 특히 '19.08월 (거친표면)유방보형물 이식 환자에게서 림프종 발생사례 발생 등으로 생체적합성과 안전성 높은 유방보형물에 대한 Needs가 높은 상황임 - 당사는 현재 히알루론산 기반의 유방보형물(프로토타이핑 제작) 개발 진행 중에 있으며, 제품화 가능시 부작용 문제의 저감 등의 측면에서 시장성 확보가 가능할 것으로 판단 |

| 상품화 | - 전임상(생물학적 안전성 시험) 진행 중. |

(2) 연구개발 완료 실적

보고서 작성일 현재 개발이 완료된 제품의 현황은 다음과 같습니다.

| 품목 | 구분 | 적응증 | 연구과제 | 연구기간 | 현재현황 |

|---|---|---|---|---|---|

| 조직수복용 생체재료 |

4등급 의료기기 |

안면부 주름개선 |

특허 “고분자 다당류를 주재로 한 미세구슬 및 그의 |

2009. 03. |

한국, 중국, 유럽, 일본, 중동 등 판매중 |

| 유착방지제 |

3등급 의료기기 |

수술 후 장기 및 조직의 유착방지 |

특허 “고분자 다당류를 주재로 한 미세구슬 및 그의 |

2016. 02. |

한국 판매중 |

| 관절조직수복용 생체재료 |

4등급 의료기기 |

무릎 및 어깨 부위의 활액을 임시로 대체 |

히알루론산을 주재료로 하는 관절활액제로서, |

2018. 03. |

(가) 조직수복용 생체재료 (Hyaluronic acid dermal filler)

| 구분 | 내용 |

|---|---|

| 연구개발과제 | 특허 “고분자 다당류를 주재로 한 미세구슬 및 그의 제조방법”을 활용한 Hyaluronic acid dermal filler 개발 |

| 연구기관 | 바이오플러스㈜ 기업부설연구소 |

| 개발기간 | 2009년 3월 ~ 2014년 2월 |

| 제품화 | 2014년 7월 ~ 현재 시판중 |

| 연구결과 | * Hyaluronic acid dermal filler 제조기술 - Multiple stage cross-linking technology 이용 - 높은 점도 및 높은 압출력(extrusion force) 유지. - molding 능력이 우수하여 적용 영역이 넓다. - 체내 지속기간이 길다. - MDAWO (multiple degree amphiphilic wash-out) 기술 적용하여 공정 중 잔류 가교제를 안전하게 제거 - 다양한 적용부위에 적합한 다양한 입자크기 제조 기술. |

| 인허가 | (1) CE 허가 및 ISO 13485인증 취득 (2) 식품의약품안전처 GMP 및 제조품목허가 취득 (3) 미국, 일본, 캐나다, 호주, 브라질 5개국 허가를 위한 의료기기 단일심사 프로그램(MDSAP: Medical Device Single Audit Program) 획득. (4) 해외허가: 러시아등 18여개국 허가 완료. 그 외 여러 나라 허가 진행중. |

| 기대효과 | ● 미용성형 및 재건성형 분야. 1. 높은 점도와 긴 지속기간을 갖는 제품군으로 단순 미용성형 뿐 아니라 재건성형 분야에 적용 가능. 2. 체내 지속기간 이 기존 제품들에 비해 높음. 3. 입자 크기 및 압출력 크기에 따른 다양한 제품군으로 다양한 시술부위에 적용가능 4. 다양한 용량 별 제품군으로 다양한 시술 분야에 사용 가능. 5. 연구결과 응용하여 다양한 파생 제품 개발 가능. ● 수입대체 및 수출 1. 수입제품 대비 가격 및 성능 경쟁력이 높은 제품임. 2. 국내 매출 증대로 수입대체 효과. 3. 해외 허가 및 인증 취득하여 수출 증대. |

| 상품화 현황 | 1. 국내 허가 모델 : 압출력(점도) 및 용량에 따른 세부모델 70여종으로 국내외 판매 중. 2. CE 허가 모델: 압출력(점도) 및 용량에 따른 세부모델 60여종으로 유럽에 판매 중. 3. 그 외 수입국 개별 인허가 요구사항에 대응하는 각 국가별 세부모델로 허가 및 판매중 |

(나) 유착방지제 (anti-adhesion barrier)

| 구분 | 내용 |

|---|---|

| 연구개발과제 | 특허 “고분자 다당류를 주재로 한 미세구슬 및 그의 제조방법”을 활용한 anti-adhesion barrier 개발 |

| 연구기관 | 바이오플러스㈜ 기업부설연구소 |

| 개발기간 | 2016년 2월 ~ 2018년 6월 |

| 제품화 | 1. KGMP인증 취득 : 2016년 10월 2. 식품의약품안전처 제조품목허가 :.2019년 2월 3. 유럽 CE 인증 : 2019년 1월 4. 심평원 치료재료 비급여품목 결정 : 2019년 3월 |

| 연구결과 | 1. 최소 침습 시술 등에 대응 가능한 액상 유착방지제 개발. 2. 사용 편리성이 높은 주사기 형태의 제품 개발. 3. Carboxymethyl cellulose (CMC)등의 화학합성 고분자를 이용한 타사제품 대비 안전성. 4. 인체내에 광범위하게 존재하는 Hyaluronic acid를 주재로 한 유착방지제의 경우 생체적합성과 체내흡수성 높아 안전성이 우수 5. 기존 HA 기반 유착방지제에 비해 분해 지속기간이 길어 오랜 시간 장벽을 형성 하므로 유착방지 효과가 높음. 6. 당사 고유의 MDAWO (multiple degree amphiphilic wash-out) 기술 적용하여 안전성 확보. 7. 기존 hyaluronic acid dermal filler 제조공정을 바로 적용할 수 있어 초기 시설 투자비 등을 최소화할 수 있음. 8. 생물학적 안전성 시험 및 성능시험 완료. 9. 국내 대학병원 (서울대, 중앙대, 동국대) 및 중앙보훈병원에서 임상시험 완료. 대조군에 비해 scar score가 낮아 높은 유착방지 효과 기대. 10. 주요 5개국 MDSAP 획득 및 해외 3개국 허가 획득. |

| 기대효과 | 1. 수입제품에 비해 성능효과 높아 수입대체 가능. 2. 임상시험 결과 낮은 scar score로 유착방지 효과가 높은 제품으로 다양한 시술 분야에 적용할 수 있음을 확인함. 3. 적용가능 분야 ① 만성비염, 중이 수술, 두통, 코막힘, 눈밑 동통 및 압통 방지 ② 건, 인대 관련 수술, 관절낭염, 운동장애 방지 ③ 복부 관련 수술, 장 천공, 소장폐쇄 방지 ④ 자궁 관련 수술, 만성골반통, 나팔관/자궁관내 유착인한 불임 방지 ⑤ 비뇨기 관련 수술, 성기능장애, 요도 막힘 방지 ⑥ 갑상선 관련 수술, 피부유착, 염증, 목통증 방지 ⑦ 척추관련 수술, 신경압박, FBSS 방지 4. 해외 제품 대비 가격 및 성능 경쟁력 확보로 수출에 기여. |

(다) 관절조직수복용생체재료

| 구분 | 내용 |

|---|---|

| 연구개발과제 | 히알루론산을 주재료로 하는 관절활액제 개발 |

| 연구기관 | 바이오플러스(주) 기업부설연구소 |

| 개발기간 | 2018년 3월 ~ 2020년 12월 |

| 분류 | 의료기기 |

| 적응증 | 관절경수술시 세척 및 관절활액의 일시적대체를 통한 기계적 마찰의 저감 |

| 주요진행경과 | - 전임상 완료(생물학적 안전성 및 동물시험) - 시제품 개발 완료(브랜드명 : SynoFil) - (SynoFil) 수출용 제조 허가 취득 : '19.03월 - 국내 동물용 의료기기 제조허가 취득 : '19.10월 - 관절용 조직수복용생체재료 국내 의료기기 임상시험 식약처 승인 : '20.03월 - 관절조직수복용생체재료(SynoFil) 국내 제조 허가 취득 : '21.01월 - 건강보험심사평가원에 치료재료결정 : '21.03월 |

| 기대효과 | - 연간시장규모 : 600억('17.09.26. 한국경제) - 경쟁제품 등 : 국내에 의료기기 3건 등록(수입품인 비스코실 외 2) - 최소침습 수술법 증대와, 당사 개발 및 직접 생산으로 인해, 가격 및 품질 경쟁력 등의 측면에서 시장성의 확보가 가능할 것으로 판단 - 적용가능분야 : 무릎, 어깨 등 관절경 수술시 사용 |

7. 기타 참고사항

가. 지적재산권 소유 내역

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 적용제품 | 주무관청 |

|---|---|---|---|---|---|---|---|

| 1 | 특허권 | 고분자 다당류를 주제로 한 미세구슬 및 그의 제조 방법 The method of Preperation of the Micor-gel-beads Using Polysaccharicles |

바이오플러스㈜ | 2003.11.03 | 2006.01.26 | 더말필러 | 특허청 |

| 2 | 특허권 | 겔 시트 Gel sheet |

바이오플러스㈜ | 2015.09.22 | 2016.02.25 | 유착방지제 | 특허청 |

| 3 | 특허권 | 히알루론산을 이용한 겔 시트 제조방법 Method for preparing hydro gel sheet using Hyaluronic acid |

바이오플러스㈜ | 2015.09.22 | 2016.02.25 | 유착방지제 | 특허청 |

| 4 | 특허권 | 히알루론산을 이용한 겔 시트 제조방법 Method for preparing hydro gel sheet using Hyaluronic acid |

바이오플러스㈜ | 2015.09.22 | 2016.04.20 | 유착방지제 | 특허청 |

| 5 | 특허권 | 다당류를 이용한 가교 중점도 용액의 제조방법 Manufacturing method of cross-lingking medium-viscous-solution using polysaccharicles |

바이오플러스㈜ | 2018.01.12 | 2019.12.03 | 유착방지제 관절조직수복재 |

특허청 |

| 6 | 특허권 | 가교 히알루론산 겔 및 이의 제조 방법 Cross-linked hyaluronic acid gel and preparation method thereof |

바이오플러스㈜ | 2020.03.24 | 2020.09.28 | 더말필러 | 특허청 |

| 7 | 특허권 | 미용 조성물을 포함하는 마스크 및 그 제조 방법 Mask comprising cosmetic compositin and manufacturung method thereof |

바이오플러스㈜ | 2020.09.02 | - | - | 특허청 |

나. 의료기기 산업 관련 법령 및 정부 규제

의료기기는 국내 식품의약품안전처의 「의료기기법 시행규칙」 제2조 및 의료기기의 등급분류 및 지정에 관한 기준과 절차, 등급의 지정절차에 따라 ⓐ 기구/기계(Medical Instruments), ⓑ 의료용품(Medical Supplies), ⓒ 치과재료(Dental Materials), ⓓ 체외진단용 시약(IVD Reagents)의 4가지 대분류로 구분합니다. 또한, 각 품목은 해당 의료기기가 인체에미치는 잠재적 위해성을 바탕으로 4개의 등급으로 분류되며, 잠재적 위해성에 대한 판단기준은 다음과 같습니다.

| [잠재적 위해성에 대한 판단기준] |

|

① 의료기기의 인체 삽입 여부 ② 인체내 삽입/이식 기간 ③ 의약품이나 에너지를 환자에게 전달하는지 여부 ④ 환자에게 국소적 또는 전신적인 생물학적 영향을 미치는지 여부 ⑤ 체내(구강내를 제외한다)에서의 화학적 변화 유무 |

의료기기는 인체에 직접 사용되는 제품으로 제조에서 판매 이후 관리까지 각종 법률 및 규정, 고시 등에 의하여 관리감독을 받습니다. 모든 의료기기의 시장 유통을 위해서는 식품의약품안전처의 인허가 과정을 거쳐야 하는데 인체 위해성이 낮은 1등급 품목은 단순 신고만으로 허가를 받을 수 있습니다. 그러나 인체 위해성이 있거나 유효성이 요구되는 2~4등급의 품목은 일련의 심사과정을 거쳐 의료기기 품목허가를 받아야 합니다.

| [의료기기 등급 분류기준 예시] |

|

등 급 |

내 용 |

비 고 |

|---|---|---|

|

1등급 |

잠재적 위해성이 거의 없는 의료기기 |

의료용 칼, 가위, 영상 저장/조회용 소프트웨어 등 |

|

2등급 |

잠재적 위해성이 낮은 의료기기 |

전동식침대, 영상전송/출력용 소프트웨어 등 |

|

3등급 |

중증도의 잠재적 위해성을 가진 의료기기 |

엑스선촬영장치, CT, MRI, 외과용 임플란트 등 |

|

4등급 |

고도의 위해성을 가진 의료기기 |

심장박동기, 흡수성 봉합사, 흡수성 임플란트 등 |

| (출처: 식품의약품안전처) |

필러의 품목분류는 의료기기 품목 및 품목별 등급에 관한 규정(식약처 고시)에 따라 사용되는 원재료의 생체 유래별로 ‘조직수복용생체재료’ 또는 ‘조직수복용재료’로 구분되며 인체에 미치는 잠재적 가장 위해도가 가장 높은 등급인 4등급에 해당하는 의료기기로 허가를 받기가 매우 까다롭습니다.

|

품목명(등급) |

정 의 |

|---|---|

|

B04230.01 조직수복용생체재료(4) |

Graft/prosthesis, biomaterial 혈관, 심장, 격막, 근막, 피부(dermal, cutaneous 등) 등 인체 조직 및 기관의 대체·수복·재건(reconstruction)에 사용되는 생체 유래 재료. 기능의 향상을 위해 첨가물을 혼합하여 2차 가공된 인체유래 피부를 함유한 제품을 포함 |

|

B04230.02 조직수복용재료(4) |

Graft/prosthesis 혈관, 심장, 격막, 근막, 피부 (dernal, cutaneous) 등 인체 조직의 대체·수복·재건 (reconstruction)에 사용되는 재료. 단, 생체 유래 재료로 만든 것은 제외 |

또한, 식품의약품안전처는 2017년 성형용 필러 허가심사 가이드라인을 제정하며 필러제품 임상에 대한 규제를 강화하였습니다. 해당 규제가 제정되기 전에는 안면 1곳의 필러 임상으로 안면 전체에 대한 허가를 받았으나 관련 규정을 통해 사용부위, 주름의 평가척도(WSRS) 등에 따라 각각 별도의 임상을 통해 허가를 받아야 하는 것으로 강화되었습니다.

또한 의료기기를 제조하기 위해서는 식품의약품안전처로부터 제조업 허가 및 우수한제품의 생산 및 품질관리시스템을 사전 점검받아 GMP(Good Manufacturing Practice) 인정을 받아야 가능하며, 또한 개별 품목에 대해서 그 안전성과 유효성을 입증할 수 있는 자료를 검토 받아 개별 허가를 취득해야 합니다. GMP는 일회성 승인으로 끝나는 것이 아니라 정기적인 실사를 통해 계속 유지여부를 감시받아야 하며 허가 받은대로 의약품을 제조하는지부터 시작해서 관리 및 유통까지 전체의 과정이 관리감독의 대상입니다.

추가로 국외의 경우, 유럽의 CE 인증, 미국의 식품의약품안전국(FDA)의 허가 승인을 득해야 하는 등 각 국가별로 별도의 규정을 통해 엄격하게 관리 감독되고 있습니다.

다. 시장여건 및 영업의 개황

(1) 의료기기 산업의 특징

당사가 속한 의료기기 산업은 의료기기 제품의 설계 및 제조에 관련된 다학제 간 기술로 임상의학과 전기, 전자, 기계 재료, 광학 등의 공학이 융합되는 응용기술이며, 궁극적으로 의료기기를 통한 인간의 삶의 질 향상을 목표로 하는 보건의료의 한 분야입니다. 의료기기산업의 특징은 다음과 같이 정의할 수 있습니다.

첫째, 의료기기는 다양한 제품군으로 구성되며, 기술발전에 따라 점차 복잡해지고 다양화되는 추세입니다. 의료기기는 제품설계 및 제조단계에서 임상의학, 전기,전자,기계,재료,광학 등 학제간 기술이 융합·응용되는 특성이 있으며 단순소모품에서 최첨단 전자의료기기까지 넓은 스펙트럼으로 구성됩니다. 의료기기는 주사기 등 소모품, 기초의료용품, MRI,CT, 의료용 로봇 및 수술기기 등 광범위한 기기와 장비를 포괄하며, 기술발전에 따라 점차 복잡화 및 다양화되는 추세입니다.

둘째, 의료기기산업은 대표적 다품종 소량생산 산업입니다. 의료기기 제품 종류는 수천 가지가 넘고, 품목당 생산수량도 10만대를 초과하는 품목이 거의 없을 정도로 대표적인 다품종 소량 생산 산업입니다. 중저가 또는 일부 시장에서는 전문 중소기업이 시장을 주도하며, 고가의 첨단 고부가제품은 소수의 대기업이 주도하고 있습니다.

셋째, 의료기기산업은 정부의 의료정책 및 관리제도와 밀접한 관련성이 있습니다. 의료기기산업은 인간의 생명과 보건에 관련된 제품을 생산하는 산업으로 국민의 건강증진 및 건강권 확보 등에 직간접적 영향을 받기 때문에 정부의 인허가 등 규제가 필요합니다. 따라서 정부는 의료기기 생산 및 제조, 임상시험 등 안전규제, 유통 및 판매 등 안전성과 유효성 확보, 지적재산권 보장 등에 대하여 규제하고 있습니다. 또한 인허가 측면에서 국가간 인증 허가제도가 상이하여 국제 교역에서 비관세장벽으로 작용하고 있습니다.

넷째, 의료기기 시장은 수요가 한정된 특징이 있습니다. 의료기기는 의료진단과 치료에 전문성을 가진 병원이 주요 수요처입니다. 또한 건강, 보건과 관련되므로 제품의 안전성과 신뢰성을 우선적으로 고려합니다. 따라서 시장 수요자들이 기존 유명제품을 계속 사용하는 보수적인 경향이 강하기 때문에 상대적으로 시장의 진입장벽이 높고 가격 탄력성은 낮습니다. 제품에 대한 인지도와 브랜드 파워가 매우 중요한 산업이며, 마케팅 장벽 및 충성도가 매우 높아 경기 민감도가 상대적으로 낮습니다.

다섯째, 연구개발에 대한 지속적인 투자가 필요합니다. 의료기기 산업은 자본/기술 의존형 산업으로 제품의 개발부터 생산까지 약 3~5년 정도가 소요되어 비용 회수기간이 길어집니다. 또한 개별 제품의 시장 규모가 작고 수명주기가 짧아 연구개발에 대한 지속적인 투자가 요구되는 산업입니다.

(2) 회사의 현황

당사는 '생체재료 응용기술력'을 바탕으로, 의료기기와 기능성 화장품 등의 개발과 제조 및 판매를 주력 사업으로 영위하고 있으며, 보고서 작성 기준일 현재 히알루론산 기반 더말필러(HA Dermal Filler)와 유착방지제, 관절조직수복재의 제조 및 판매를 주요 사업으로 하고 있습니다.

세부적으로는 제품별로 주요 원료를 수급하여 인체 내 삽입을 통해 원하는 효능 및 효과를얻기 위해 물질개질 및 응용 기술을 적용한 제품을 개발, 생산하여 국내외 제약사, 유통사 등에 직·간접적으로 판매하고 있습니다.

당사는 2003년 설립 초기부터 생체재료들 중 히알루론산 기반의 연구개발을 통해 이를 제품에 적용하는 것에 집중하였습니다. 당사가 연구개발을 통해 완성한 MDM 기술은 생체 재료인 히알루론산을 가장 적절하게 취급하는 독자적인 기술로써 단지 필러에만 적용되는기술이 아니라 유착방지제, 관절조직수복재 등 다양한 바이오 의료기기 제품을 생산하는데 응용되는 플랫폼 기술이며 해외시장으로부터 그 기술력을 인정받고 있습니다.

당사는 2014년에 히알루론산 필러 제품인 'SkinPlus Hyal’의 국내 식약처 허가 인증을 취득한 것을 시작으로 독자적으로 쌓아온 기술력을 토대로 Bio Beauty(히알루론산 필러 등), Bio Medical Device(유착방지제, 관절조직수복재 등), Bio Cosmetic 부문에서 다양한 응용제품의 개발,제조,판매를 하고 있습니다.

![이미지: [사업부문별 주요 제품]](1.%20%5B%EC%82%AC%EC%97%85%EB%B6%80%EB%AC%B8%EB%B3%84%20%EC%A3%BC%EC%9A%94%20%EC%A0%9C%ED%92%88%5D.jpg) |

|

[사업부문별 주요 제품] |

당사가 본격적으로 영업을 시작한 2015년부터 보고서 작성 기준일 현재까지 제품의 안전성과 품질력을 해외시장에서 부터 인정받으며 매년 신규 거래업체가 증가하고 매출이 가파르게 성장하고 있으며, 거래처별로 매출 비중이 치우치지 않고 고루 분포함으로써 영업망의 안전성과 포트폴리오가 높아지는 효과를 보고 있습니다.

특히 영업 초기에는 히알루론산 필러 제조 및 판매 부문의 단일 사업을 영위해 왔으나 2019년부터 유착방지제를 출시하며 제품 다변화에 성공하였고, 2021년 초 히알루론산을 기반으로 하는 관절조직수복재가 출시되는 등 당사의 기술력을 토대로 한 HA 응용제품들의 개발이 본격화되고 있습니다. 당사의 종속회사는 4개사로 이 중 바이오플러스커머스(주)와 비피메디(주)는 필러제품의 해외영업과 국내영업을 각각 담당하고 있으며, BIOPLUSDEW PRIVATE LIMITED와 BioPlus(Hainan) Medical Co., Ltd는 각각 인도와 중국 시장 진출을 위한 현지법인입니다.

(가) Bio Beauty 부문 : HA 필러(Hyaluronic acid dermal filler)

당사의 Bio Beauty 부문 주력 제품인 HA필러는 피부 주름 부위의 일시적인 개선, 볼륨 회복 등을 위해 피하에 주입되어 약리적인 작용 없이 물리적인 수복을 통해 스스로 부피를 유지하는 작용 원리를 갖고 있으며 기존 HA제품의 문제인 지속력, 부작용, 점탄성을 보완한 신개념 제품입니다. 아울러 외과적 시술 없이 주사만으로 깊은 주름을 완화하고 특정 부위(이마, 볼, 턱 등)에 볼륨을 넣어주는 시술에 사용되어 빠르고 안전한 효율적인 시술로 각광 받고 있습니다.

HA(히알루론산)은 GAG(Glycosaminoglycan)의 일종으로서 결합 조직, 상피조직에 존재하는 생체 고분자입니다. 이는 피부조직의 세포 외 기질에 다수 분포하여 피부 구조와 탄력을 유지해주며, 자신의 부피 1,000 배에 달하는 수분과 결합 가능한 특성을 가지고 있습니다. 노화가 진행됨에 따라 피부 내 HA 양이 감소함에 따라 피부 연조직의 꺼짐 현상이 발생하게 되며, 당사가 제조하는 히알루론산 필러는 이러한 피부 연조직의 꺼짐 현상을 개선하는 제품으로 피부 연조직 내에 주입 시 피부의 꺼진 부위를 채워줌으로써 조직수복이라는 치료적 의학 관점 외에 미용적 의학 관점에서도 널리 사용되고 있습니다.

일반적으로 주입액이 주사기에 충진되어 있으며 함께 사용하는 주사침과 조합되어 구성되어 있습니다. 이러한 제품은 피부 필러(Dermal filler), 주입형 임플란트(Injectable implant), 연조직 필러(Soft tissue filler), 주름개선 필러(Wrinkle filler) 또는 이외의 다양한 명칭으로 불리고 있습니다.

HA 필러는 식품의약품안전처(이하 '식약처')의 분류체계상 4등급 의료기기로 분류되며, 품목명칭은 '조직수복용생체재료' 입니다. 당사의 독자적인 원천기술인 'MDM 기술'을 이용한 HA필러는 순수하고 안전하며 점탄성을 조절이 가능해 기존 상용화된 HA필러 대비 효과성과 안전성이 우수하다는 평가를 받고 있습니다.

2015년에 출시한 HA필러 제품은 매출이 연평균('15~ '20년) 77%씩 성장하고 있으며 2021년 현재까지 당사의 주력제품으로써 해외에서 먼저 제품의 품질과 안정성을 먼저 인정받고 이를 토대로 국내에 역으로 런칭하였습니다. 아울러 당사의 기술판매 마케팅 방식으로 각 국가별 파트너사에 Brand-Launching 방식의 판매전략을 갖추고 있으며 이로인해 각 국가별 Market Leading Brand를 다수 보유하고 있습니다.

| [HA필러 자사 제품 현황] |

|

구분 |

사진 / 제품명 | 설명 | ||

|---|---|---|---|---|

|

HA필러 |

|

- 주성분: 2% HA (20mg/mL) - 용도: 안면부 주름의 일시적 개선 - 특징: 피부 골막 부위에 효과

|

||

|

- 주성분: 2% HA (20mg/mL) - 용도: 안면부 주름의 일시적 개선 - 특징: 깊은 진피부위에 효과 |

|||

|

- 주성분: 2% HA (20mg/mL) - 용도: 안면부 주름의 일시적 개선 - 특징: 중간 진피부위에 효과 |

|||

|

- 주성분: 2% HA (20mg/mL) - 용도: 안면부 주름의 일시적 개선 - 특징: 중간 진피 및 눈가 부위에 효과 |

|||

|

- 주성분: 2% HA (20mg/mL) - 용도: 안면부 주름의 일시적 개선 - 특징: 중간 진피 부스팅 효과 |

|||

|

- 주성분: Hyaluronic Acid 20mg/mL Lidocaine 0.3% (optional) 용도: 바디 필러 - 특징: 안전하고 높은 지속력 유지 |

|||

|

- 주성분: Hyaluronic Acid 20mg/mL Lidocaine 0.3% (optional) - 특징: 안전하고 높은 지속력 유지 |

|||

|

- 주성분: Hyaluronic Acid 20mg/mL 용도: 바디 필러 - 특징: 안전하고 높은 지속력 유지 |

(나) Bio Medical Device 부문

당사는 MDM기술을 기반으로한 생체재료 개질 및 응용 기술을 Bio Medical Device 분야에 적용하여 히알루론산(HA)를 이용한 의약품, 의료기기, 원료생산 등으로 사업영역을 넓히고 있습니다.

① 유착방지제(Anti-adhesion Barrier)

유착(Adhesion) 현상이란 상처의 치유과정에서 섬유조직(Fibrous Tissue)이 과도하게 생성되거나, 혈액이 유출되어 응고됨으로써 서로 분리되어 있어야할 장기나 조직들이 서로 달라붙는 현상을 뜻하며, 주로 외과수술 후에 수술 환자의 60-95%에서 유착이 발생하게 됩니다. 이에 따라 수반되는 증상으로 고통, 장기의 기능장애(장폐색, 불임 등)가 있으며 필요 시 복잡하고 위험한 재수술을 하는 경우도 있습니다.

당사는 설립 초기부터 치료재료로 사용하는 의료기기 개발에 노력을 기울여왔으며 축적된임상 데이터와 시장의 니즈(기존 개복수술위주 Film Type 유착방지제 사용→ 최소침습수술법 및 로봇수술법에 적용이 용이한 Gel Type 유착방지제 사용으로 트렌드 변화)를 바탕으로 수술 후 조직의 상처가 치유되는 기간 동안 HA가 물리적 장벽(Barrier)을 형성해 줌으로써, 인접한 조직사이에 유착이 형성됨으로써 발생할 수 있는 후유증 내지 부작용을 억제하는 기능을 하면서 일정기간 상처치유가 완료된 후 Barrier의 조성물과 분해산물이 인체에 무해한 상태로 분해와 흡수가 이루어지는 역할을 하는 유착방지제를 개발하였습니다.

당사는 2019년 2월에 식약처 품목분류상 3등급 '심부체강창상피복재’로 품목허가를 득했으며, 출시 이후 매출이 고성장(약3억('19년)→약15억('20년)→약35억 전망('21년))하고 있으며 국내외에서 많은 호평을 받고 있습니다. 최근에는 한미헬스케어 등 전문 제약(판매)회사와 기술주도 Brand-Launching 방식으로 계약 완료 및 사업 진행 중에 있습니다.

| [유착방지제] |

|

구분 |

사진 / 제품명 | 설명 | ||

|---|---|---|---|---|

|

유착 방지제 |

|

- 주성분: HA (Sodium Hyaluronate) - 용도 및 특징: · HA(Sodium Hyaluronate) 성분으로 구성되어 수술 부위의 유착이 형성되는 것을 감소 · 물리적 장벽 역할을 하는 유착방지피복재로서 주로 척추 수술시 유착감소를 위해 사용 |

② 관절조직수복재

일반적으로 관절경 수술 시 수술부위를 명확하게 관찰하거나 잔류물을 제거하기 위하여 수술 전 관절부위에 생리식염수 또는 링거액과 같은 세정액을 사용하여 세척을 합니다. 세척 후에도 관절부위 내 이러한 세정액들이 잔존하면 연골부위에 유착되어 유해 할 수 있으며, 관절경 수술 시 점탄성 및 보호특성을 가진 활액 내에 존재하는 히알루론산이 관절 내에서 씻겨나가는 문제가 있습니다.

당사가 개발한 관절조직수복재 제품은 무릎 및 어깨 관절강 내 주입하여 남아있는 세정액을 제거하면서, 관절 표면에 코팅이 되어 소실된 무릎 및 어깨 부위의 활액을 임시로 대체하여 기계적인 마찰을 줄이는데 도움을 주는 역할을 합니다.

당사는 2021년 1월에 식약처 품목분류상 4등급 ‘조직수복용생체재료’로 품목허가를 득했으며, 국내에서 HA 제제로 의료기기 허가를 받은 제품은 5개 제품 뿐입니다. 국내 판매용은 심평원의 치료재료 보험수가 책정이 완료되어 2021년 4월부터 판매를 시작했으며 4개의 전문제약사와 기술주도 Brand-Lauching 방식으로 계약을 완료했습니다.

| [관절조직수복재] |

|

구분 |

사진 / 제품명 | 설명 | ||

|---|---|---|---|---|

|

관절조직 수복재 |

|

- 주성분:HA (Sodium Hyaluronate) - 용도 및 특징: ·무릎 및 어깨 부위의 관절 경 수술 시 사용한 생리식염수 등을 세척하고 유실된 관절 활액을 ·임시적으로 대체하여 물리적 작용을 통해 관절 부위의 기계적 마찰을 줄여주는 목적으로 사용 |

③ 방광염 치료제

간질성 방광염의 경우 원인이 명확히 규명되지 않은 상태이며 약물 치료시 부작용이 존재하며 일정한 효과의 치료법이 존재하지 않은 상태입니다. 당사의 방광염 치료제 제품은 방광벽을 둘러싸 방어막 역할을 하는 GAG 층의 주요 성분인 히알루론산(HA)과 황산 콘드로이틴(CS)성분으로 제조했으며, 생체재료물질로 채워줌으로써 자연스럽게 방광점막의 보호와 간질성(과민성)방광염 등을 개선하며 체내 거부반응이 없이 손상된 GAG층을 대체하여 치료에 도움이 되고 있습니다. 아울러 간질성 방광염 환자의 85%가 고령의 여성환자(특히 폐경이후)이므로 고령인구의 증가로 인한 환자가 급증할 것이란 예측과 고가의 수입완제품 시장(1회 시술비: 30~40만원, 3~5회 시술)을 국산제품으로 대체하여 보다 많은 환자 층에서널리 사용되어 국민의 삶의 질 향상에도 기여할 것으로 내다보고 있습니다.

당사는 2021년 1월에 수출 허가를 득하여 해외시장을 우선적으로 공략할 예정입니다. 2021년 4월에 식약처 품목허가 신청을 하였으며, 2021년 11월까지 허가완료 후 제품을 출시할 계획입니다.

| [방광염 치료제] |

|

구분 |

사진 / 제품명 | 설명 | ||

|---|---|---|---|---|

|

방광용 조직수복재 |

|

- 주성분: HA + Chondroitin Sulphate - 용도 및 특징: · 방광상피의 손상된 GAG(Glycosaminoglycans)층을 보충하여 일시적으로 방광염 증상 개선 |

(다) Bio Cosmetic 부문

당사의 Bio Cosmetic 부문에서는 메조테라피 제품군(탈모 방지용 펩타이드, 지방분해제, 물광 필러 등)과 화장품 제품을 개발 및 판매하고 있습니다.

| [코스메틱 제품 현황] |

|

구분 |

사진 / 제품명 | 설명 | ||

|---|---|---|---|---|

|

메조 |

|

-주성분: PDRN + HA (Sodium Hyaluronate) -용도 및 특징: 피부 윤택과 재생촉진 |

||

|

-주성분: Tissue reliever, saline solution -용도 및 특징: 지방 볼륨 축소 |

|||

|

-주성분: Hyaluronic Acid + Peptide -용도 및 특징: 미백 및 피부톤 개선 |

|||

|

-주성분: Hyaluronic Acid + Peptide -용도 및 특징: 윤곽 및 주름 개선 |

|||

|

-주성분: Hyaluronic Acid + Peptide -용도 및 특징: 모근강화 및 탈모치료 |

|||

|

화장품 |

|

-주성분: EGF -용도 및 특징: 미백 + 재생 |

||

|

-주성분: 헤파리노이드, HA -용도 및 특징: 미백 + 주름개선 |

|||

|

-주성분: 벤잘코늄클로라이드 -용도 및 특징: 세정 + 보습 |

(3) 국내외 시장여건

당사는 현재 히알루론산(HA)기반 의료기기(더말필러, 유착방지제, 관절윤활제 등)의 제조및 판매를 영위하고 있으며 향후 히알루론산을 이용한 응용제품들을 출시하여 글로벌 의료기기시장 및 의료미용시장에 진출하는 것을 목표로 하고 있습니다. 당사의 매출 중 80%이상을 차지하는 필러제품의 성장은 글로벌 미용성형 시장과 밀접하게 연관되어 있습니다. 시장조사기관 Grand View Research에 따르면 글로벌 미용성형 시장은 최소 침습 및 비침습 시술의 확대, 웰에이징에 대한 관심, 남성의 미용에 대한 관심 등을 바탕으로 2017년 기준 약 278억달러에서 2025년 439억달러까지 연간 약 5.9%의 성장률을 기록할 것으로 예상하고 있습니다.

| [글로벌 미용성형 시장 성장] |

| (단위 : 십억달러) |

|

구 분 |

2017 |

2018(E) |

2019(E) |

2020(E) |

2021(E) |

2022(E) |

2023(E) |

2024(E) |

2025(E) |

|---|---|---|---|---|---|---|---|---|---|

|

시장규모 |

27.8 |

29.5 |

31.2 |

33.0 |

35.0 |

37.0 |

39.2 |

41.5 |

43.9 |

| (출처: Grand View Research, 삼성증권) |

당사는 미용용 HA필러 이외에도 2019년 상반기 히알루론산을 이용한 유착방지제의 국내 제조허가와 수출용 제조허가, 건강보험심사평가원의 치료재료 등록을 거쳐 유착방지재(심부체강창상피복재) 시장에 진입하였습니다. 조사기관인 Global Info Research에 의하면 글로벌 유착방지제 시장은 2019년 기준 8.2억달러이며 2024년에는 13.1억달러를 기록하며 매년 8.2% 성장할 것으로 추정하고 있습니다. 이외에도 당사가 현재 개발완료 & 연구 중인 관절조직수복재(관절활액대체제), 히알루론산 기반 생체유방 및 생체연골대체재, 방광염치료제 등 다양한 의료기기를 개발하고 있어 관련 시장으로의 진출을 기대하고 있습니다.

① 히알루론산(Hyaluronic acid) 필러 시장

가) 세계 히알루론산 필러 시장 시장규모

미용성형의 의료 행위는 크게 침습적 행위가 동반되는 수술, 주사 등 저강도의 침습행위를통한 최소침습적시술, 그리고 레이저/초음파/약품등을 이용한 비침습적 시술로 구성됩니다. 국제미용성형학회 (ISAPS)에 의하면 전세계 의료성형 시술 및 수술건수는 2010년 1,400만건에 2019년 2,500만건으로 9년간 77% 성장하였습니다. 이중 침습적인 형태의 수술은 69% 성장한 데 비해 필러 및 보툴리눔 톡신이 포함된 비침습적/최소침습적인 시술은 98% 성장하였습니다. 이는 미용에 대한 관심이 높아짐에 따라 성형수술에 대한 수요가 증가하고 있는 동시에 비용, 부작용, 회복기간 등의 이유로 침습적 수술이 아닌 저렴하고 부작용이 적은 비침습/최소침습적 미용시술에 대한 관심이 높아졌기 때문입니다. 당사가 영위하고 있는 히알루론산 필러 또한 비침습적 미용시술에 속하며 전세계적으로 지속적인 성장을 보이고 있습니다.

|

||

|

(출처: ISAPS) |

리서치 기관 Technavio에 따르면 글로벌 히알루론산 필러 시장은 2017년 29억 달러 수준이었으며 이후 4년간 연평균 7% 성장률을 보이며 2021년 38억 달러에 달할 것으로 전망하고 있습니다. 히알루론산 필러 시장에서 글로벌 시장점유율 1위를 기록하고 있는 제품은 미국 앨러간社의 쥬비덤 (Juvederm)이며 스위스 갈더마社의 레스틸렌(Restylan)이 2위 독일 머츠社의 레디어스(Radiesse)가 3위를 기록하고 있습니다.

|

(단위: 십억달러) |

||

|

||

|

(출처: Technavio, 삼성증권) |

국제미용성형학회(ISAPS)의 통계에 따르면 글로벌 HA필러 시술 건수는 2019년 약432만건으로 보툴리눔톡신, 칼슘필러 등을 포함한 비침습적 시술 시장에서 건 수 기준 2위를 기록하였으며 2014년 269만건대비 연간 9.9% 성장하였다고 보고하였습니다. 특히 더말필러시장에서 체내로 흡수가 잘되는 히알루론산 필러가 가장 많이 쓰이고 있으며 전체 더말필러 중 90%이상을 차지하고 있습니다. 이러한 장점을 바탕으로 히알루론산 필러 시술은 지속적으로 증가하였으며 향후에도 이러한 성장 추세는 계속적일 것으로 판단됩니다.

| [글로벌 비수술적 시술 건수 추이] |

| (단위: 건수) |

|

비수술적 시술 |

2014년 |

2017년 |

2018년 |

2019년 |

|---|---|---|---|---|

|

보툴리눔 톡신 |

4,830,911 |

5,033,693 |

6,097,516 |

6,271,488 |

|

칼슘 필러 |

194,709 |

167,385 |

129,038 |

212,762 |

|

HA 필러 |

2,690,633 |

3,298,266 |

3,729,833 |

4,315,859 |

|

PLLA 필러 |

72,495 |

72,852 |

72,756 |

90,259 |

|

총 시술 건수 |

7,788,748 |

8,572,196 |

10,029,144 |

10,890,368 |

| (출처: ISAPS International Survey on Aesthetic/Cosmetic Procedures, 2018) |

글로벌 조사기관인 Millennium Research Group에 의하면 주요 국가 및 대륙별 성형용 필러시장에서 현재까지 미국의 시장이 가장 크나 2022년에는 아시아-태평양 지역의 시장규모가 미국을 넘어설 것으로 예상하고 있습니다. 아시아-태평양 지역의 안면미용 필러 시장은 2025년 약 16억달러를 기록할 것으로 전망되며 이러한 시장의 확장은 특히 중화권을 중심으로 소득수준이 상승함과 동시에 안티에이징 시술과 주름제거 시술에 대한 선호도가대중화된 것에 기인합니다.

| [주요 국가 및 대륙별 안면미용 필러 시장 현황] |

| (단위: 백만달러) |

|

구분 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

US |

712 |

758 |

806 |

856 |

908 |

960 |

1,012 |

1,065 |

1,118 |

1,170 |

1,223 |

|

Asia-Pacific |

457 |

522 |

595 |

677 |

767 |

868 |

980 |

1,105 |

1,248 |

1,411 |

1,597 |

|

Europe |

236 |

249 |

264 |

281 |

300 |

321 |

345 |

372 |

402 |

437 |

477 |

|

South and Central America |

112 |

121 |

131 |

142 |

154 |

166 |

180 |

196 |

213 |

231 |

249 |

| (출처: DRG MedTech, Millennium Research Group) |

특히 2013년부터 국내 안면성형용 필러 수출 1위를 차지한 중국 필러 시장은 2015년 약 3.0억 달러에서 2025년까지 약 13억 달러로 연평균 15.6% 성장할 전망으로 보고하고 있으며 이는 미용에 대한 관심 증가, (성형외과 의사 수 증가) 및 베이징, 상하이 등 주요 도시 소득 수준의 상승 요인에 기인합니다.

|

[중국 안면성형용 필러(Dermal Filler) 시장 규모 예측(2015-2025)] |

|

(단위: 백만달러) |

|

구분 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

중국 |

304 |

355 |

415 |

482 |

558 |

644 |

741 |

852 |

979 |

1,125 |

1,293 |

| (출처: DRG MedTech, Millennium Research Group) |

나) 국내 히알루론산 필러 시장 규모

국내 히알루론산 필러 시장은 시장 초기 앨러간, 갤더마 등 수입품에 의존하였으나 LG생명과학(현 LG화학)이 국산 HA필러를 출시한 이후 휴젤, 메디톡스 등의 후발주자들이 해외제품 대비 가격경쟁력이 있는 저가국산 제품을 출시하며 시장 점유율을 빠르게 늘렸습니다. 이를 계기로 2019년 기준 필러의 국내시장 점유율은 국내제품이 전체 매출의 73%를 차지하며 해외 제품대비 크게 우위를 점하고 있으며 시장에 선도적으로 진입한 휴젤, 메디톡스, LG화학의 제품이 시장의 34%를 점유하고 있습니다.

|

||

|

(출처: 삼성증권) |

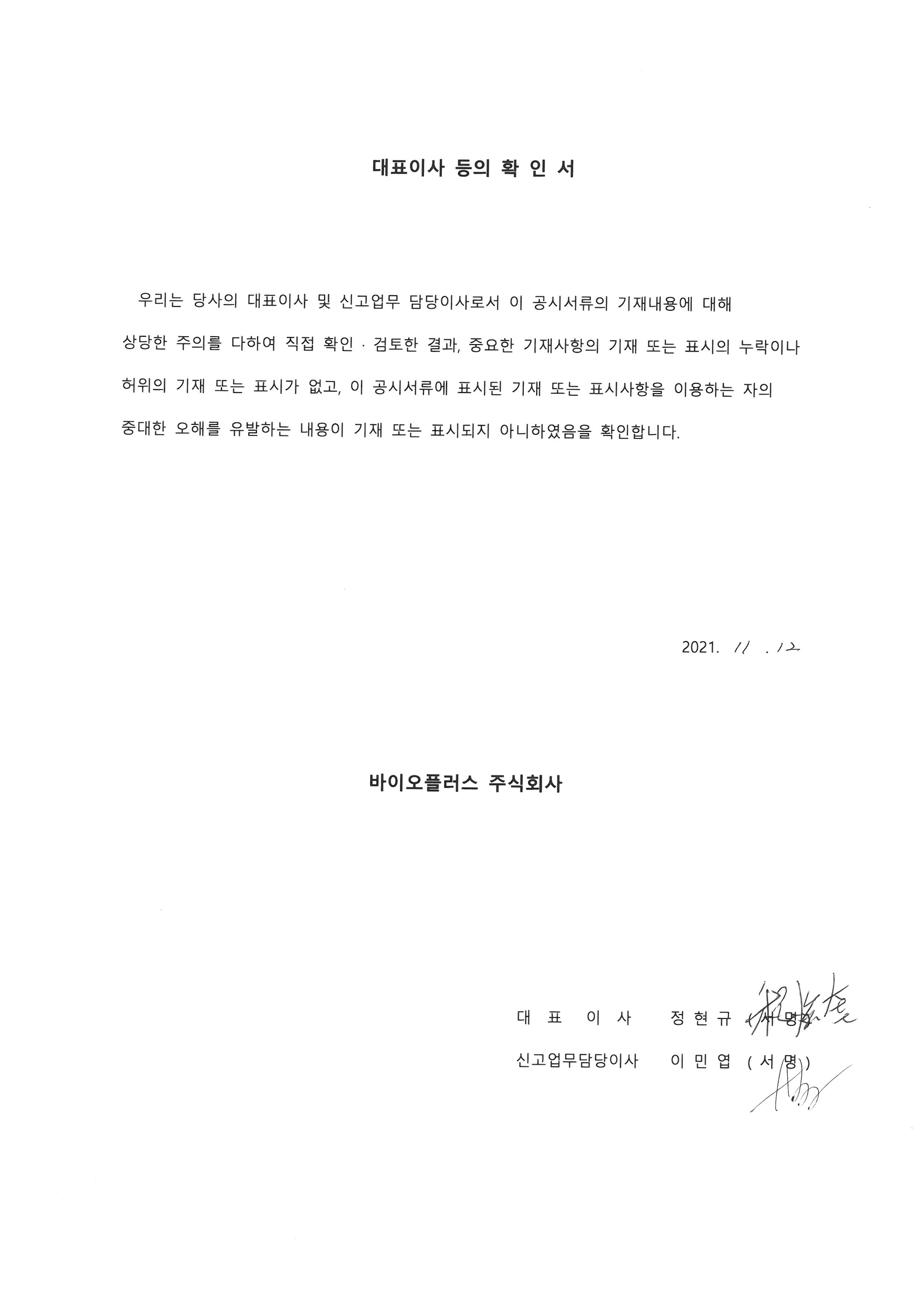

삼성증권 리서치에 의하면 2019년 기준 국내 안면미용 필러 시장은 약 1,100억원 규모로 추정되고 있으며 2023년까지 4년간 연평균 9.1% 수준의 성장률을 보이며 2023년 약 1,560억원의 시장규모를 형성할 것으로 예상하고 있습니다. 이러한 지속적인 성장의 이유로는소득수준의 향상과 고령화 현상 심화로 인한 수요의 증가 및 필러 단가의 가격 하락에 기인합니다. 특히 히알루론산 필러 국내시장은 시장이 가파르게 성장하면서 경쟁자들이 급격하게 증가하였으며 이로 인해 가격이 지속적으로 하락하여 수입산 대비 저렴한 가격에 필러 시술이 가능하게 되었습니다. 이처럼 안면부 필러를 비롯한 미용 관련 의료기기 시장에 대한 수요가 점차 증가하는 추세임에 따라 필러 시장의 성장 전망을 밝게 보고 있습니다.

|

(단위: 십억원) |

|

|

국내 안면미용 필러 시장전망 |

| (출처: 삼성증권, 휴젤) |

또한 국내 필러시장은 제품 가격이 하향 안정화되어 제품간 가격경쟁력의 의미가 약해지고 있으며 오히려 가격이 높더라도 부작용이 적고 동시에 피시술자가 원하는 수준의 시술효과를 보장하며 그 효과가 오래가는 품질경쟁력의 중요성이 커졌습니다. 따라서 우수한 품질을 통해 시장에서의 신뢰를 얻어야만 효과적인 가격방어를 통해 이익률을 유지할 수 있습니다. 당사는 HA필러 출시 초창기부터 우수한 품질력을 바탕으로 해외 시장에서부터 그 품질을 인정받아 고객사와의 신뢰를 구축해 왔으며 이로 인해 경쟁사 제품과 차별화를 통해 당사만의 독자적인 프리미엄 필러 평판을 쌓아왔기 때문에 품질경쟁력이 중요해지고있는 현재 시장에서 경쟁우위를 선점할 가능성이 높다고 판단됩니다.

② 유착방지제 시장 전망

수술 후 발생하는 장기 및 조직의 유착은 손상된 조직세포가 증식하고 재생되는 과정에서 발생하는 자연스러운 현상이나 과도한 유착이나 의도하지 않은 다른 장기 및 조직과의 유착은 장기의 기능 장애를 초래하여 경우에 따라서는 유착박리 재수술이 필요하며 생명을 위협하는 요인이 되기도 합니다. 유착방지제는 이러한 수술 후 수술부위가 유착되는 것을 방지하기 위한 의료기기이며 유착이 예상되는 부분을 물리적 장벽으로 막아 상처부위를 감싸거나 덮어줌으로써 상처부위와 주변 조직과의 접촉을 차단하는 역할을 합니다.

글로벌 조사기관인 Global Info Research에 의하면 전세계 유착방지제 시장은 2019년 기준약 8.2억달러이며 2024년에는 약 13.1억달러를 기록하며 매년 8.2% 성장할 것으로 추정하고 있습니다. 국내 유착방지제의 정확한 시장규모는 파악되고 있지 않으나 관련업계에 의하면 약 1,500억원으로 추정되고 있습니다. 현재 기존의 유착방지제 제품은 사용상의 한계로 주로 산부인과 또는 척추수술 등으로 한정되어 사용되고 있으나 관련 기술의 향상으로 적용 가능한 수술의 범위가 늘어날 것으로 예상되어 이로 인한 시장의 지속적인 성장이기대됩니다.

(4) 경쟁 상황

(가) 히알루론산 필러

식약처 분류체계상 의료기기로 분류되는 히알루론산 필러의 경우 인체에 직접적으로 작용하며 또한 장기간 체내에 머무르는 특성 때문에 4급 의료기기로 분류됩니다. 이에 따라 국내는 약사법과 의료기기법 등의 법령과 각종 고시 등 정부의 인허가 등 규제에 의거 의료기기 생산 및 제조, 임상시험 등 안전규제, 유통 및 판매 등 안전성·유효성 확보, 지적재산권 보장 등에 대하여 규제하고 있습니다. 또한 해외에 수출하기 위해서는 각 국가별로 규정된 제품허가를 득해야 합니다.

특히, 최근 국내 히알루론산 필러의 허가/심사 기준은 과거에 비해 많이 까다로워지고 있는 추세이며 이는 신규업체들의 시장진입을 어렵게 만드는 진입장벽으로 작용할 것으로 예상됩니다. 그럼에도 불구하고 히알루론산 필러는 비슷한 효과를 기대할 수 있는 보톨리눔 톡신 대비 규제 수준이 다소 낮아 다수의 경쟁업체가 시장에 참여하고 있으며 전세계적으로 100개사 이상의 기업이 히알루론산 필러제품을 판매하는 것으로 추정됩니다.

또한, 히알루론산 필러 시장은 표면적으로는 다수의 기업이 시장에서 경쟁하고 있어 진입장벽이 낮아 보이나, 실질적으로는 상술한 각종 규제, 특히 식품의약품안전처의 '우수 의료기기 제조 및 품질관리 기준' 인증(GMP)을 취득하여야 생산 및 판매가 가능합니다. 필러는 전문의약품에 비해 설비투자 및 GMP 측면에서 진입장벽이 상대적으로 낮은 편이지만, 인체에 직접 시술되는 히알루론산 필러의 특성상 청정공기 공급을 위한 공기조화장치,청정도가 유지되는 제조 작업실, 정제수 등의 제조용수 공급시설 및 충전기, 멸균기 등의 제조설비를 갖추어야하고, GMP 운영을 위한 품질관리 시스템 및 관련 절차서를 갖추어야하므로 식품, 화장품 등의 타 제조업보다 진입장벽이 높습니다.

1) 글로벌 시장

글로벌 필러시장은 글로벌 헬스케어 기업인 갈더마(Galderma), 앨러간(Allergan), 머츠(Merz)의 제품이 오랜 기간 시장을 선도하고 있습니다. 이는 필러의 특성상 신체에 투입되어 여러 부작용을 낳을 수 있기 때문에 기존에 사용되어 왔던 신뢰성이 높고 안전한 제품에 대한 소비자들의 충성도가 높은 점과 이들 글로벌 기업이 막강한 자금력을 바탕으로 연구개발과 신제품 출시에 적극적이기 때문입니다. 앨러간의 경우 2020년 아일랜드에 새로운 R&D기반 공장을 신설하였으며 머츠는 2019년 히알루론산과 글리세롤을 기반 필러인 Balotero Revive, 2020년 CaHA기반 필러인 Radiesse를 출시하는 등 시장 점유율을 유지하기 위해 지속적인 연구와 신제품을 출시하고 있습니다.

필러는 전문의약품으로 분류되는 보툴리눔 톡신과 달리 균주에 대한 규제가 없고 임상절차 또한 의약품에 비해 간소하기 때문에 전세계적으로 100 개 이상의 생산업체가 존재하며 700개 이상의 제품이 판매되고 있는 등 경쟁수준이 매우 높습니다. 당사는 높은 경쟁에도 불구하고 판매 초기부터 국내가 아닌 글로벌 시장을 선제적으로 타겟팅하여 괄목할 만한 성과를 이루고 있습니다. 당사는 중국, 한국, 일본 등 주요 지역 판매에만 의존하지 않고 지속적인 매출 지역 확대를 위해 노력한 결과 유럽, 러시아, 동남아, 중동 지역으로 매출을 확보하였으며 이에 2021년 글로벌 조사기관인 Fortune Business Insights는 글로벌 더마필러 시장의 주요 업체로(Key Players)로 당사를 꼽았습니다.

| [Fortune Business Insights 글로벌 더마필러 주요 업체] |

|

업체명 |

국 가 |

|---|---|

|

Allergan |

아일랜드 |

|

Revance Therapeutics, Inc. |

미 국 |

|

Merz Pharma |

독 일 |

|

Galderma |

스위스 |

|

Sinclair Pharma |

영 국 |

|

Sun Pharmaceutical Industries Ltd |

인 도 |

|

바이오플러스 |

한 국 |

|

SCULPT Luxury Deraml Fillers |

영 국 |

|

DR.Korman |

이스라엘 |

|

Prollenium Medical Technologies |

캐나다 |

|

Suneva Medical |

미 국 |

|

Anika Therapeutics, Inc. |

미 국 |

(출처 : Fortune Business Insights, 2021)

2) 국내 시장

국내 필러 시장은 수입품이 지배하던 시장 초기에 LG화학이 국산 히알루론산 필러를 출시한 것을 필두로, 성능 수준에서 큰 차이가 없으면서도 수입품 대비 저렴한 가격의 제품을 출시하는 국산 업체들이 시장에 진입하였습니다. 국산 제품은 앨러간의 쥬비덤 등 글로벌 기업들의 브랜드가 과점하고 있던 시장을 빠른 속도로 잠식해 나갔습니다. 이러한 국산 저가 제품들의 진입으로 인하여 시장의 수요가 상승함과 동시에 미에 대한 대중들의 관심이 증가하여 전체 시장은 빠른 속도로 성장함과 더불어 상대적으로 진입 장벽이 의약품보다 낮은 이유로 수많은 경쟁업체들이 진입하게 되었습니다.

보고서 작성 기준일 현재 국내 필러 제조사는 40여개 이상인 것으로 추정되며, 다수의 경쟁사 진입으로 높아진 경쟁으로 인해 업계는 가격경쟁을 통한 출혈경쟁으로 점차 개별 기업의 이익률은 감소하는 추세를 보이고 있습니다. 이에 따라 국내 필러 시장은 2017년을 기점으로 신규 생산업체 수가 줄어면서 초기 성장 단계를 지나 재편(Consolidation)의 단계로 진행되고 있다고 판단되며, 허가를 받은 제품들 중 실제로 유의미한 매출을 보이는 몇몇 제품들로 업계가 재편되고 있는 상황으로 판단됩니다.

당사는 국내 필러 시장의 가격경쟁에 뛰어들기 보다는 제품의 높은 품질력을 기반으로 해외 시장을 공략하는 것에 우선순위를 두었으며, 현재는 해외 시장에서 쌓은 브랜드 평판을통해 국내 시장에서 프리미엄 필러로 입지를 구축함과 동시에 다양한 물성의 필러제품 라인업을 통해 소비자의 니즈를 충족시켜 경쟁력을 확보하고 있습니다.

(나) 유착방지제

상처를 보호하거나 오염을 방지하고, 삼출액의 흡수, 출혈 또는 체액의 손실등을 막기 위해 사용되는 의료기기를 총칭하여 창상피복재라 하고, 체내 침습여부, 형상 및 원재료에 따라 식약처에서는 아래의 표와 같이 세분류를 하고 있습니다. 당사가 2019년 2월에 식약처 품목허가를 득한 유착방지제는 근골에 이르는 심부체강 창상의 유착을 방지하는 목적으로 사용되는 천연 또는 합성소재의 피복재로 식약처의 품목분류상 "심부체강창상피복재"에 해당됩니다.

국내 시장에서의 유착방지제 시장은 지속적으로 성장하고 있으나 국산화가 더뎌 수요의 대분분을 수입에 의존하고 있는 상황입니다. 그럼에도 불구하고 당사를 포함하여 신풍제약, 제네웰, 한국비엔씨 등 수개의 업체가 식약처로부터 품목제조허가를 받고 경쟁을 하고있습니다. 당사는 2019년 척추수술용 유착방지제인 “INTERBLOCK”을 출시하여 국내 및글로벌 업체와 제품 판매계약을 통해 시장점유율을 늘려나가고 있습니다.

(다) 관절조직수복용생체재료

당사가 제조하는 시노필은 히알루론산을 원료로 한 관절조직수복용생체재료로, 무릎 및 어깨 부위의 관절경 수술 시 사용한 생리식염수 등을 세척하고 유실된 관절 활액을 임시적으로 대체하여 물리적 작용을 통해 관절 부위의 기계적 마찰을 줄여주는 목적으로 사용됩니다. 통상적으로 의약품으로 구분되어 관절 주사 혹은 연골 주사라고 부르는 관절염 치료제와는 달리 의료기기로 분류되어 있으며, 관절 활액과 유사한 물성을 갖도록 가교한 히알루론산을 수술 후 일회성으로 사용합니다.

관절조직수복용생체재료의 정확한 시장 규모의 파악은 어려우나 건강보험평가원의 관절강주사 진료 청구 추이를 보면 2019년 환자수는 약 249만명으로 2016년 약 205만명 대비 20% 가량 증가하였으며, 청구 진료비는 2016년 1,196억원에서 2019년 1,670억원으로 연 11.8% 증가, 치료 횟수 또한 2016년 849만회에서 2019년 1,067만회로 25.6% 상승하는 등 인구구조의 고령화 현상에 따라 관련 시장이 지속 증가하고 있습니다. 이에 따라 당사의 관절조직수복용생체재료의 수요는 지속적으로 상승할 것으로 판단됩니다.

(5) 회사의 경쟁상 강점

① 우수한 기술력을 기반으로한 품질 경쟁력

당사의 MDM 기술을 활용한 HA 필러의 경우 타사와 동일하게 히알루론산을 원료로 사용하는 제품이라도 종래의 제조법으로 생산한 제품과는 품질의 특성 값이 확연히 다릅니다. 당사는 주요 기반기술인 MDM Technology는 순수하고 안전한 제품을 제조하며, 점탄성을조절하는 기술을 통해 몰딩력을 극대화하며, 생체분해도를 늦춰 효능 및 효과를 극대화할 수 있도록 제형화 하는 기술입니다. 당사는 이 기술을 이용하여 차별화된 HA필러 제품을 개발해 기존 필러 제품군 대비 몰딩력, 점탄성, 안전성 등에서 경쟁우위를 가지고 있습니다.

② 마케팅 전략

당사는 '기술주도 Brand Launching'이라 부르는 당사 특유의 생산 방식을 통해 영업/판매 전략을 수립하고 있습니다. 기술주도 Brand Launching은 형식상으로는 전공정위탁 생산방식과 유사하지만, 당사가 제품 제조 원천기술의 소유자로서 의롸자가 원하는 브랜드 제품을 역으로 제공해 주는 방식이 핵심입니다. 이 같은 방식을 통해 의뢰자는 본인 고유의 브랜드를 소유하게 되어 보다 적극적으로 영업을 할 유인이 발생하게 되며, 동시에 동사는 영업조직 구축에 필요한 고정비 절감 및 의뢰자의 영업 인프라를 활용할 수 있게되는 장점이 있습니다.

의료기기는 인체에 직접적으로 적용된다는 특성상 안정성이 최우선시 되며 따라서 소비자(의사,병원 등)는 기존에 사용하던 제품을 지속적으로 사용하려는 경향이 있습니다. 그렇기 때문에 의료기기 산업에서 특정 제품, 분야, 지역 등에 대한 영업력을 확보하기 위해서는 지속적인 시간, 인력, 비용 등을 투입해야 하며, 다수의 시장 참여자가 영업력을 확보하기 위해 경쟁을 지속하고 있습니다.

의료기기의 유통을 위해 총판계약을 체결하는 경우, 유통사는 영업라인 확보를 위해 많은 자원을 투자하지만 만약 원천기술 및 원천허가를 보유하고 있는 제조사가 유통사와의 총판계약을 연장하지 않고 직접영업을 시행하거나 타 유통사로 변경계약을 체결하는 경우 기존 유통사는 자신이 구축한 영업 자산을 더 이상 활용할 수 없는 상황에 처하게 될 수 있습니다. 그러나 당사의 기술주도 Brand Lauching 방식을 활용할 경우 유통사는 유통사 고유의 브랜드를 소유하게 되며, 자신의 영업 자산을 활용하여 계약 기간상의 제약 없이 지속적인 수익을 향유할 수 있게되어 보다 적극적인 영업활동을 추구할 유인이 생깁니다. 이를 통해 당사 역시 제조사로서 영업력 높은 유통사를 복수로 운용할 수 있게 되며, 유통사로 하여금 당사가 공급하는 제품을 지속적이고 안정적으로 구매하게 하여 매출 성장과 함께 영업조직 구축 비용, 판매처 관리 부담을 최소화할 수 있는 장점이 있습니다.

당사는 상술한 기술주도 Brand Lauching 방식과 함께 당사 직접판매 방식을 적절히 혼용하여 보고서 작성 기준일 현재 유럽 국가를 포함하여 약 70여개의 해외 국가에 수출을 하고 있으며, 해외 수출 유통채널 또한 직간접 채널을 포함하여 100여개 채널을 구축하는 등 비약적인 성장을 이루고 있습니다.

(6) 경기변동과의 관계, 계절적 요인 등

의료기기는 인간의 생명 및 건강과 직접 관련이 있기 때문에 일반적으로 제품의 가격이 높더라도 비용을 지불하고 구매하려는 속성으로 인해 가격 비탄력적 특성을 가지며 경기변동이나 계절적 요인에 의한 경기 민감도가 낮은 산업입니다. 특히 의사의 처방에 의해 사용되는 전문의약품은 의약품에 대한 정보 공유가 낮은 최종 소비자인 환자의 선택의 폭이 좁고 의사의 선택에 따르는 경향이 강하여 경기변동에 의한 영향이나 민감도가 낮으며, 그에 따라 안정적인 성장을 하고 있습니다.

당사가 현재 제조판매중이거나 계획 중에 있는 미용성형용 제품군에는 히알루론산을 이용한 바이오뷰티(더말필러), 의료기기(유착방지제, 관절조직수복재 등), 화장품류 등이 있으며 계절적으로 방학 및 휴가기간 동안 미용성형시술 내원객의 증가로 인하여 매출이 좀 더증가하는 경향이 있으며, 우리나라의 경우 설과 추석과 같이 긴 명절 전에 시술이 늘어나는 경향이 있습니다. 유착방지제, 관절조직수복재 등을 포함하는 수술시술용 제품군의 경우 외과적 수술 후 이에 따른 유착을 방지하거나 2차 감염을 억제하기 위한 제재로 경기변동영향 및 계절에 따른 영향은 크지 않은 것으로 판단되고 있으며, 보다 효과적인 수술경과를 위해 그 사용이 지속적으로 증가하고 있는 것으로 파악되고 있습니다. 그럼에도 불구하고 최종소비자(피수술자, 피시술자)는 수술, 시술 시 높은 온도와 습도로 인해 염증 및 감염의 우려가 있는 여름을 가급적 피하고자 하는 경향이 있습니다.

라. 사업부문별 주요 재무정보

당사는 보고서 작성 기준일 현재 단일 사업부문을 영위하고 있어 공통부문에 대한 사항을 기재 합니다.

| (단위 : 천원, %) |

| 부문 | 구분 | 2018년 | 2019년 | 2020년 | 2021년 3분기 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 공통부문 | 매출액 | 11,038,137 | 100.0% | 17,020,656 | 100.0% | 24,366,601 | 100.0% | 26,298,598 | 100.0% |

| 영업손익 | 3,973,811 | 100.0% | 6,888,490 | 100.0% | 12,327,486 | 100.0% | 13,607,942 | 100.0% | |

| 총자산 | 13,281,919 | 100.0% | 20,996,792 | 100.0% | 37,935,326 | 100.0% | 95,020,551 | 100.0% | |

마. 신규사업

당사는 생체재료 개질 및 기반 기술과 HA응용기술을 활용하여 시장의 니즈를 충족할수 있는 제품군을 개발하고 있으며, 현재 개발 완료 및 판매 중인 미용필러, 유착방지제, 관절조직수복재, 방광염 치료재료 이외에 생체유방, 생체연골대체재, 개량형 보툴리눔 톡신, 차세대 비만/당뇨치료제, 항바이러스치료제 등의 개발에 집중하고 있습니다.

![이미지: [향후 출시 제품군]](3.%20%ED%96%A5%ED%9B%84%20%EC%B6%9C%EC%8B%9C%20%EC%A0%9C%ED%92%88%EA%B5%B0.jpg) |

|

[향후 출시 제품군] |

① 생체유방

현재 판매되고 있는 실리콘 재료 기반의 인공 유방은 국내 의료기기 가운데 부작용 신고가압도적으로 많으며 인공 유방 파열시 제거 및 재수술이 필요해 환자에게 부작용이슈 및 생명에 위협이 될 수 있다고 보고되고 있습니다. 당사는 이러한 위험성을 최소화시키기 위한생체적합성과 안전성 높은 생체유방 개발에 착수하여, 현재 1차 프로토 타입 제품 완성을 거쳐 전임상 진행 중에 있습니다.

② 생체연골대체제

연골은 뼈사이의 마찰 방지와 구조와 탄력 유지 기능을 갖고 있으며 고령화에 따라 퇴행성관절염 환자는 지속적으로 증가될 것으로 전망되고 있습니다. 퇴행성 관절염 치료 시 다양한 치료법이 존재하나 각각의 치료제(법) 모두 단점을 가지고 있는 상황입니다. 중기, 말기 관절염의 근본적 치료를 위해선 골절제술과 연골이식 수술이 필요한데 당사는 현재 시장에 출시된 제품과 차별화되게 HA기반의 생체연골대체제를 개발해 장기간 체내 유지력 구현과 인장강도, 조작 편리성 등 생체적합한 제품 개발 중이며 현재 1차 프로토 타입 제품 완성을 거쳐 전임상 진행 중에 있습니다.

③ 차세대 보툴리눔 톡신

보툴리눔 톡신은 보툴리눔 톡신 균주를 이용해 근육 이완작용을 이용해 눈가의 근육이 떨리는 눈꺼풀경련을 치료하다가 눈가나 미간의 주름도 없어지는 것에 착안해서 오늘날 주름치료제의 대명사처럼 쓰이고 있습니다.

보툴리눔 톡신이 인체에 유입되면 신경세포의 말단 부분에 접합하여 신경세포 안으로 들어가고, 신경세포 내에서 근육수축 작용을 조절하는 아세틸콜린(acetylcholine) 분비 작용을 방해하게 됩니다. 보툴리눔 톡신은 아세틸콜린 분비에 필수적인 작용을 하는 SNAP-25단백질을 절단하여 분비를 억제합니다. 이렇게 아세틸콜린을 통해 신경자극을 받지 못한 근육은 수축할 수 없게 됩니다.

이러한 보툴리눔 톡신의 작용은 6~36시간 후에 나타나기 시작하여 7~14일이면 최고의 효과를 나타내며 근육의 이완 상태는 약 3~6개월 정도 지속됩니다. 그 후, 점차 원래 있던 신경세포의 말단 주위에 새로운 신경 말단이 생성됨으로써 신경근 접합부위가 기능을 회복하여 다시 근육을 수축시킬 수 있는 원상태로 돌아가게 됩니다.

당사는 보툴리눔 톡신 시장의 후발주자로서 약점을 극복하고 성공적인 시장 진입을 위해 합법적인 보툴리눔 톡신 균주를 보유하고 있는 기술 전문회사와 공동으로 차세대 보툴리눔 톡신을 개발할 예정입니다. 기존 경쟁사 제품들이 가지고 있는 내성에 따른 지속력 약화라는 단점을 해결하기 위해 단백질 반감기 기술을 접목하여 반감기를 증가시킴으로서 지속기간을 획기적으로 늘린 신개념의 보툴리눔 톡신을 개발 할 예정이며, 당사의 국내외 판매 네트워크를 활용하여 안정적으로 시장에 진입하여 '필러 + 보툴리눔 톡신' 라인을 구축할 계획입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

| (단위: 원 ) |

| 과 목 | 2021년 3분기 (제19기) |

2020년 (제18기) |

2019년 (제17기) |

|---|---|---|---|

| [유동자산] | 76,952,186,182 | 25,738,408,988 |

10,902,202,554 |

| 현금및현금성자산 | 64,192,012,586 | 15,993,791,360 | 2,847,353,150 |

| 매출채권및기타채권 | 7,246,850,857 | 4,807,922,169 | 4,215,914,066 |

| 재고자산 | 5,483,629,900 | 4,789,337,215 | 3,806,738,655 |

| 기타유동자산 | 29,692,839 | 147,358,244 | 32,196,683 |

| [비유동자산] | 18,068,364,755 | 12,196,916,814 |

10,094,589,468 |

| 기타포괄손익-공정가치금융자산 | 916,646,600 | 729,857,720 | - |

| 유형자산 | 7,595,630,476 | 7,408,188,403 | 6,964,222,147 |

| 무형자산 | 1,890,020,565 | 1,951,223,545 | 2,022,821,012 |

| 기타채권 | 1,771,870,826 | 158,421,086 | 157,478,733 |

| 관계기업투자주식 |

2,509,084,930 | - |

- |

| 이연법인세자산 | 3,385,111,358 | 1,946,717,166 | 949,499,442 |

| 순확정급여자산 | - | 2,508,894 | 568,134 |

| 자산총계 | 95,020,550,937 | 37,935,325,802 |

20,996,792,022 |

| [유동부채] | 14,636,485,974 | 9,333,000,772 |

3,104,852,132 |

| [비유동부채] | 704,881,271 | 82,034,120 |

45,830,859 |

| 부채총계 | 15,341,367,245 | 9,415,034,892 | 3,150,682,991 |

| [지배기업 소유주지분] | 79,380,417,427 | 28,520,290,910 | 17,846,109,031 |

| 자본금 | 6,955,373,000 | 3,119,750,000 | 3,119,750,000 |

| 기타불입자본 | 47,043,031,443 | 8,070,910,573 | 8,070,910,573 |

| 기타자본항목 | 2,214,045,822 | 1,815,943,969 | 896,396,745 |

| 기타포괄손익누계액 | 382,252,561 | 179,290,519 | - |

| 이익잉여금 | 22,785,714,601 | 15,334,395,849 | 5,759,051,713 |

| [비지배지분] | 298,766,265 | - | - |

| 자본총계 | 79,679,183,692 | 28,520,290,910 | 17,846,109,031 |

| 부채및자본총계 | 95,020,550,937 | 37,935,325,802 | 20,996,792,022 |

| 구 분 | 2021.01.01~ 2021.09.30 |

2020.01.01~ 2020.12.31 |

2019.01.01~ 2019.12.31 |

| 매출액 | 26,298,597,880 | 24,366,600,859 | 17,020,655,768 |

| 영업이익 | 13,607,941,867 | 12,327,486,055 | 6,888,489,697 |

| 법인세비용차감전순이익 | 9,273,722,303 | 12,134,373,673 | 6,719,423,728 |

| 당기순이익 | 7,466,894,867 | 9,703,010,829 | 5,623,358,717 |

| 지배기업 소유주지분 | 7,468,259,339 | 9,703,010,829 | 5,623,358,717 |

| 비지배지분 | (1,364,472) | - | - |

| 기본주당이익 | 595 | 778 | 932 |

| 희석주당이익 | 586 | 755 | 455 |

| 연결 종속회사의 수 | 4 | 2 | 2 |

| (주1) 재무제표는 한국채택국제회계기준(K-IFRS)을 적용하여 작성된 것입니다. . |

나. 요약 별도재무정보

| (단위: 원 ) |

| 과 목 | 2021년 3분기 (제19기) |

2020년 (제18기) |

2019년 (제17기) |

|---|---|---|---|

| [유동자산] | 75,757,825,522 | 25,539,956,658 | 10,581,260,515 |

| 현금및현금성자산 | 63,116,829,236 | 15,912,658,537 | 2,567,906,523 |

| 매출채권및기타채권 | 7,151,980,225 | 4,724,295,446 | 4,174,418,654 |

| 재고자산 | 5,459,333,085 | 4,756,139,715 | 3,806,738,655 |

| 기타유동자산 | 29,682,976 | 146,862,960 | 32,196,683 |

| [비유동자산] | 19,783,901,995 | 13,202,673,547 | 11,103,518,091 |

| 종속기업투자주식 | 2,959,967,050 | 2,250,000,000 | 2,250,000,000 |

| 관계기업투자주식 |

2,509,084,930 | - | - |

| 기타포괄손익-공정가치측정금융자산 | 916,646,600 | 729,857,720 | - |

| 유형자산 | 7,593,669,769 | 7,405,310,425 | 6,960,121,141 |

| 무형자산 | 653,852,226 | 715,055,206 | 786,652,673 |

| 기타채권 | 1,771,870,826 | 158,421,086 | 157,478,733 |

| 이연법인세자산 | 3,378,810,594 | 1,944,029,110 | 949,265,544 |

| 자산총계 | 95,541,727,517 | 38,742,630,205 | 21,684,778,606 |

| [유동부채] | 21,365,148,622 | 13,732,917,567 | 5,499,079,598 |

| [비유동부채] | 681,775,445 | 77,817,756 | 62,001,817 |

| 부채총계 | 22,046,924,067 | 13,810,735,323 | 5,561,081,415 |

| [자본금] | 6,955,373,000 | 3,119,750,000 | 3,119,750,000 |

| [기타불입자본] | 47,043,031,443 | 8,070,910,573 | 8,070,910,573 |

| [기타자본항목] | 2,214,045,822 | 1,815,943,969 | 896,396,745 |

| [기타포괄손익누계액] | 324,985,846 | 179,290,519 | - |

| [이익잉여금] | 16,957,367,339 | 11,745,999,821 | 4,036,639,873 |

| 자본총계 | 73,494,803,450 | 24,931,894,882 | 16,123,697,191 |

| 부채및자본총계 | 95,541,727,517 | 38,742,630,205 | 21,684,778,606 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 |

2021.01.01~ 2021.09.30 |

2020.01.01~ 2020.12.31 |

2019.01.01~ 2019.12.31 |

| 매출액 | 26,282,597,880 | 24,220,106,313 | 17,020,655,768 |

| 영업이익 | 10,791,654,252 | 9,840,331,230 | 5,908,419,648 |

| 법인세비용차감전순이익 | 6,456,261,825 | 9,645,967,959 | 5,735,218,881 |

| 당기순이익 |

5,226,136,355 | 7,824,661,484 | 4,699,353,666 |

| 기본주당이익 | 416 | 627 | 389 |

| 희석주당이익 | 410 | 609 | 383 |

| (주1) 재무제표는 한국채택국제회계기준(K-IFRS)을 적용하여 작성된 것입니다. . |

2. 연결재무제표

|

연결 재무상태표 |

|

제 19 기 3분기말 2021.09.30 현재 |

|