|

|

대표이사확인서명_투자설명서 |

투 자 설 명 서

2021년 11월 05일 |

|

| SK 주식회사 | |

| SK(주) 제298-1회 무기명식 이권부 무보증사채 SK(주) 제298-2회 무기명식 이권부 무보증사채 SK(주) 제298-3회 무기명식 이권부 무보증사채 |

|

| SK㈜ 제298-1회 무기명식 이권부 무보증사채 금 50,000,000,000원 SK㈜ 제298-2회 무기명식 이권부 무보증사채 금 100,000,000,000원 SK㈜ 제298-3회 무기명식 이권부 무보증사채 금 40,000,000,000원 |

|

| 1. 증권신고의 효력발생일 : |

2021년 11월 05일 |

| 2. 모집가액 : |

SK㈜ 제298-1회 무기명식 이권부 무보증사채 금 50,000,000,000원 SK㈜ 제298-2회 무기명식 이권부 무보증사채 금 100,000,000,000원 SK㈜ 제298-3회 무기명식 이권부 무보증사채 금 40,000,000,000원 |

| 3. 청약기간 : |

2021년 11월 05일 |

| 4. 납입기일 : |

2021년 11월 05일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : SK(주) - 서울특별시 종로구 종로 26 한국투자증권(주) - 서울특별시 영등포구 의사당대로 88 SK증권(주) - 서울특별시 영등포구 국제금융로 8길 31 하나금융투자(주) - 서울특별시 영등포구 의사당대로 82 신한금융투자(주) - 서울특별시 영등포구 여의대로 70 신영증권(주) - 서울특별시 영등포구 국제금융로8길 16 |

|

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| 한국투자증권(주) SK증권(주) |

【 대표이사 등의 확인 】

|

|

대표이사확인서명_투자설명서 |

【 본 문 】

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

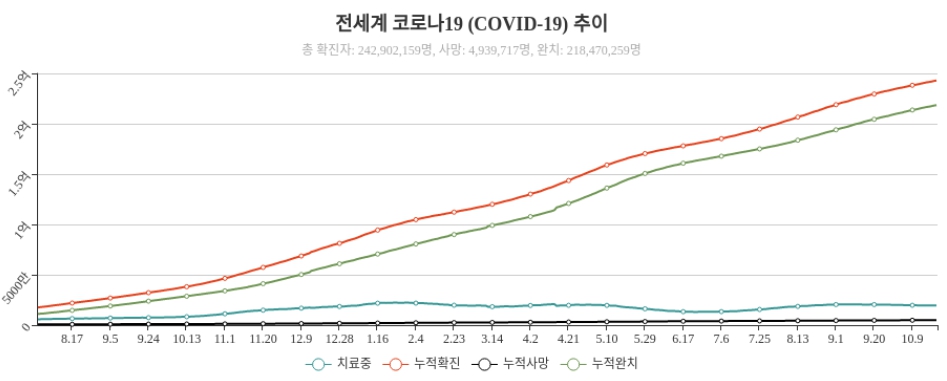

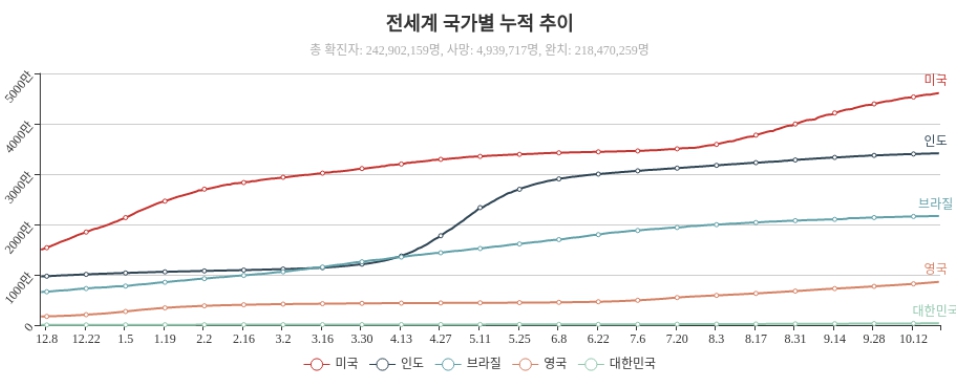

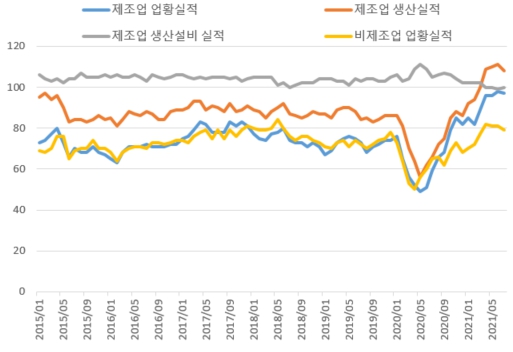

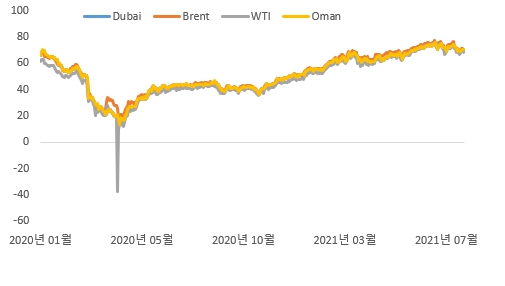

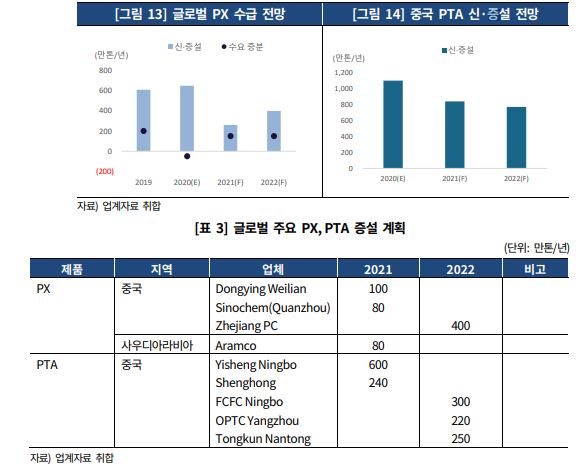

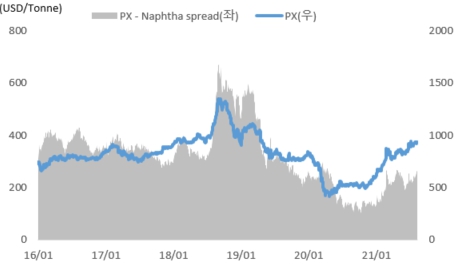

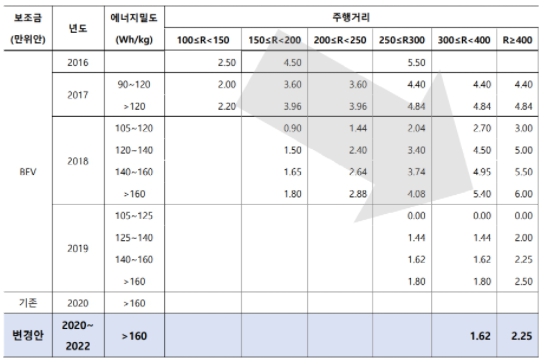

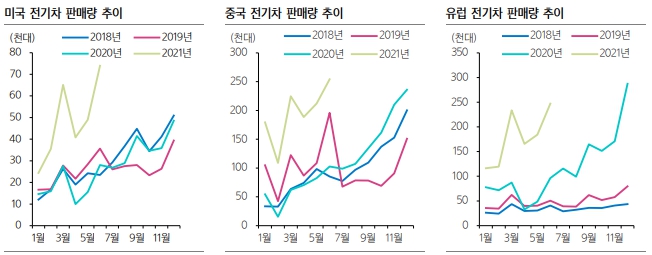

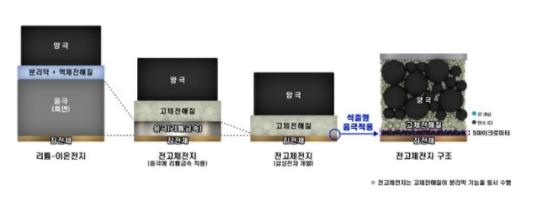

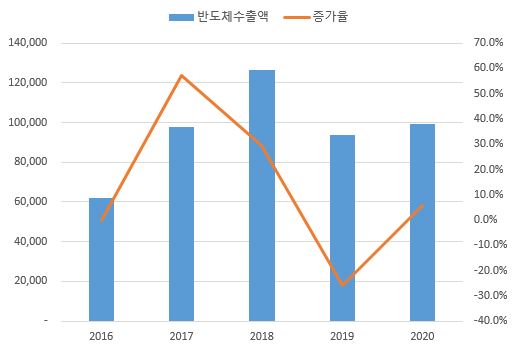

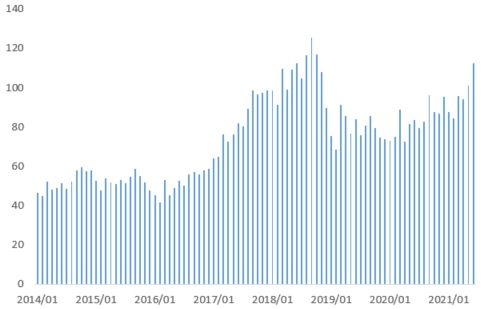

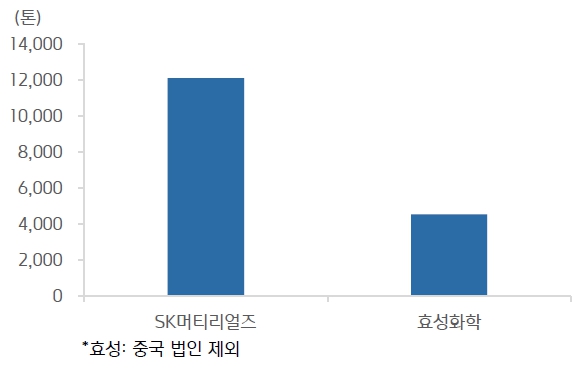

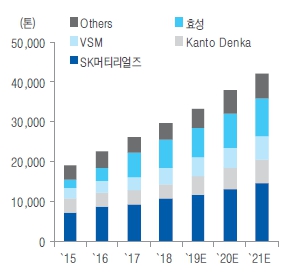

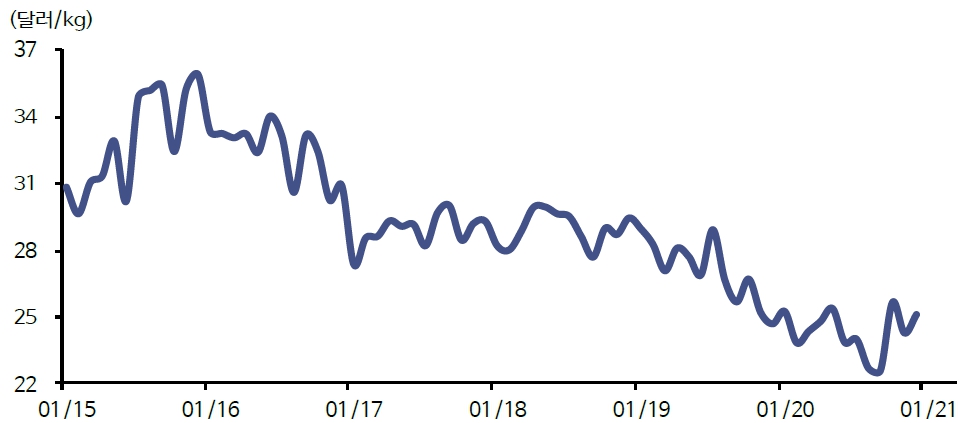

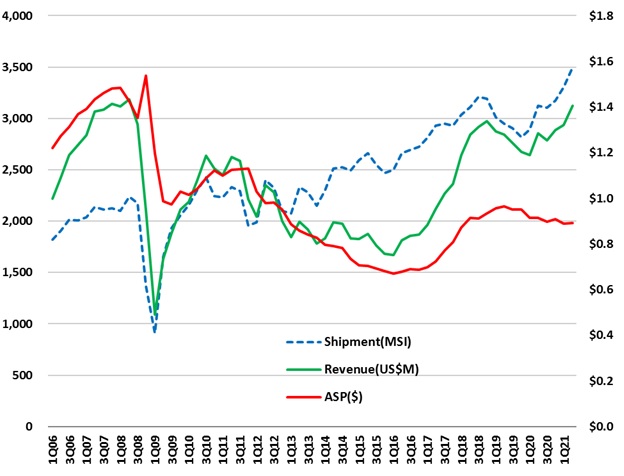

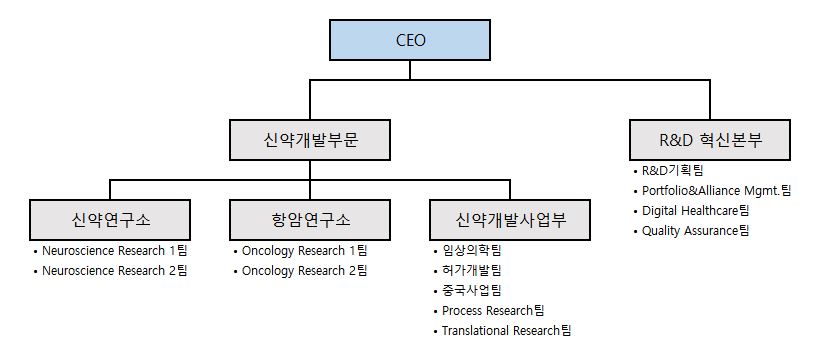

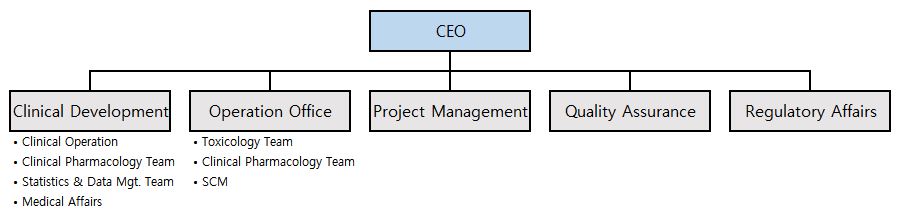

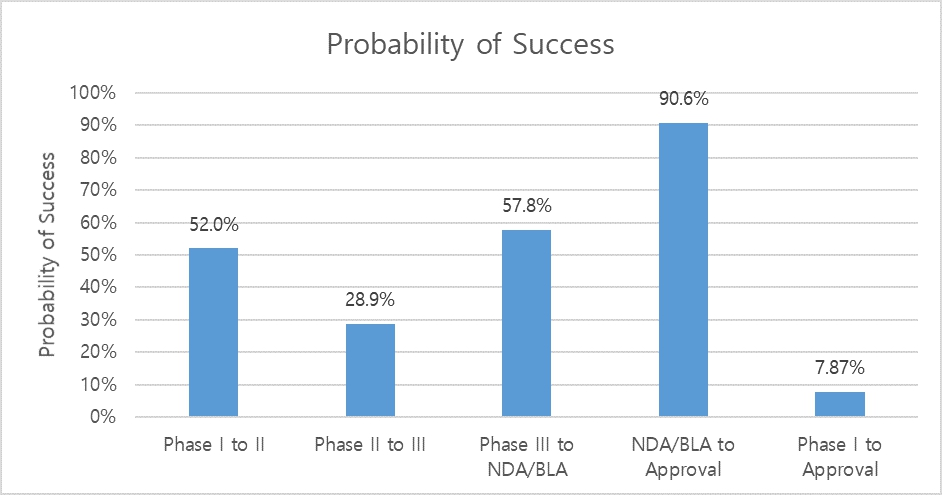

| 사업위험 | [코로나19의 전세계적 확산에 따른 위험] (1) 2019년 11월경 중국 우한에서 발생한 것으로 추정되는 코로나-19는 한국, 이란, 유럽, 미국 등 전세계로 번지며 WHO로부터 '팬데믹' 선언을 받았습니다. 이로 인해 본 증권신고서 제출일 현재 세계 경제는 산업분야를 막론하고 침체 상황을 겪고 있으며, 사태의 장기화가 우려되고 있습니다. 코로나19 바이러스의 영향으로 2020년은 세계적으로 물적, 인적 교류가 상당 부분 중단되었고, 이로 인해 2020년 다수 기업들이 영업부진을 겪었습니다. 현재 선진국 중심의 정책 지원과 코로나19 백신 접종 가속화가 진행되고 있으나,코로나19 바이러스 사태가 향후 언제까지 더 지속될지 모르는 상황입니다. 이처럼 실물 경기의 침체로부터 기인한 경제 악화는 향후에도 한동안 지속될 수 있으니, 투자자분들께서는 코로나19 확산 추세 및 해당 바이러스가 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. ● 지주회사 사업 [지주회사의 특성에 따른 위험] (2) SK(주)는 舊 SK주식회사를 흡수 합병하여 설립된 SK그룹의 지주회사입니다. 지주회사는 자회사 및 관계회사로부터 받는 배당금 수익 등을 주된 수입원으로 하기 때문에 관계회사의 실적이 악화될 경우 지주회사의 수익도 악화될수 있습니다. 또한 지주회사는 독점규제 및 공정거래에 관한 법률 규정에 따라 제한된 행위들이 있으며 이를 위반할 시 제재를 받을 수 있습니다. 2020년 12월 9일 독점규제 및 공정거래에 관한 법률 전부개정법률(안)이 국회 본회의를 통과하였으며, 새 공정거래법은 '공익법인 의결권 제한' 등 일부 내용을 제외하고는 2021년 12월부터 시행 예정입니다. 이에 따라 SK(주)를 포함한 지주회사 및 상호출자제한기업집단에 속하는 기업들은 일정 부분 사업 영향을 받을가능성이 있으므로, 투자자 여러분께서는 이러한 지주회사의 특성을 고려하시어 투자에 임하시기 바랍니다. ● IT 사업 및 유통업 부문 [IT 서비스 시장 성숙에 따른 성장세 둔화 위험] (3-1) 기업의 전산시스템 보편화 이후 기업들의 신규 투자 및 대형 프로젝트 물량 감소로 인해 IT 서비스 시장은 전반적으로 성장세가 둔화되는 등 성숙기로 접어들고 있는 추세입니다. 다만 국내 IT 서비스 시장은 클라우드, 빅데이터 등 IT 신기술 기반 디지털 혁신 도입을 위한 금융/공공부분별 대규모 SI사업이 지속 지탱할 것으로 예상되며, 이에 시장 전체로는 2020년 대비 1.8% 성장할 것으로 예상되며, 2024년까지 향후 4년간 연평균 1.4%의 성장이 전망됩니다. 향후에도 국내 기업 전산 시스템 보편화로 국내 IT 시장의 저성장 기조가 나타날 수 있습니다. 아웃소싱 서비스 또한 IT컨설팅 및 시스템통합(이하 'SI'; System Integration)서비스 시장의 성숙으로 그 성장세가 둔화될 가능성이 존재합니다. 이 점 투자자들께서는 유의하시기 바랍니다. [경기변동에 따른 IT서비스 수요 관련 위험] (3-2) IT 서비스 산업은 기업들이 설비투자에 민감하게 반응하여 경기 민감성이 높은 산업입니다. 바이든 정부의 출범과 미국과 중국 간의 무역 갈등 해결 여부는 국내외 경기 회복에 대한 불확실성에 영향을 미치고 있습니다. IT서비스 시장의 성숙기 진입과 경기 불확실성은 기업들의 IT 투자를 지연시켜 IT 서비스에 대한 수요의 성장성이 둔화될 수 있습니다. 이 점 투자자들께서는 유의하시기 바랍니다. [높은 관계기업 매출 의존도 위험] (3-3) 국내 IT서비스 사업은 상위 3사(SK(주), 삼성SDS(주), (주)LG CNS)의 시장 내 비중이 높은 편으로 비그룹사 SI기업들과 실적이 양극화되어 있습니다. 상위 3사 평균 총매출액 가운데 관계기업 의존도가 2021년 반기 기준 평균 63.7% 수준으로, 관계기업의 업황 및 수익성에 따라 실적에 지대한 영향을 받게 됩니다. 또한 정부의 대기업 참여제한제, 상호출자제한 기업집단 소속 SI기업의 공공시장 참여여부, 상세제안요구서 적용여부 등 각종 제도 준수 모니터링 강화, 발주기관에 대한 감독 강화 등으로 사업 영위에 불리한 환경에 직면하고 있습니다. 이에 SK(주)는 그룹 외 매출 확대를 통한 수익성 개선을 달성하고자 최신 ICT 기술 전문성 확보에 집중하는 한편, Platform/Solution/Cloud 서비스 제공 등 사업을 다양화하고 있습니다. 다만, SK(주)의 이와 같은 계획에도 불구하고 경쟁력 확보의 지연, 규제 강화 등으로 SK(주) 사업부문(IT서비스 부문)의 매출 비중 확대 및 수익성 확대가 지연될 수 있사오니 투자자들께서는 유의하시기 바랍니다. [계열사 매출 제재 법률에 따른 수익성 악화 위험] (3-4) '일감몰아주기' 규제 관련 법안 강화 및 대기업 SI업체들의 공공수주금지, 공정거래위원회의 SI 업체 등에 대한 실태조사 등 정부의 대기업 관련 규제 강화 정책 및 감독 강화는 향후 SK(주)의 계열 매출 및 수익구조에 직접적인 영향을 미칠 수 있습니다. 대기업 및 계열회사 관련 규제가 강화됨에 따라SK(주)는 2021년12월30일부터 개정 공정거래법 시행으로 사익편취 규제 대상 회사 적용을 받게 됩니다. 그러나 사익편취 규정의 적용 대상에 포함 되더라도 SK(주)가 영위하고 있는 사업부문(IT서비스 부문)에 대한 즉각적인 영향은 크지 않을 것으로 예상됩니다. 다만, 사익편취 규정의 적용 대상이 되면 공정거래법 상 금지 행위가 증가함에 따라 특수관계인에 대한 매출 비중이 상당한 SK(주)의 사업부문(IT서비스 부문)의 사업환경에 중ㆍ장기적으로 부정적인 영향이 있을 수 있습니다. 이러한 경영환경에 대응하기 위하여 계열사 외부 매출 확대 노력(사업위험(3-3) [높은 관계기업 매출 의존도 위험] 참조)을 지속하고 있으며, 특수관계인으로부터의 사업수주 기회 확보 시 수주 우위를 점하기 위해 사업 경쟁력 강화 노력을 지속하고 있습니다. 그러나, 이와 같은 SK(주)의 노력에도 불구하고 정부의 대기업 관련 규제 강화 정책은 SK(주)의 수익성에 부정적인 영향을 미칠 수 있사오니 투자자들께서는 이 점 유의하시기 바랍니다. ● 석유개발, 석유, 화학, 윤활유, 배터리 및 소재사업 : SK이노베이션(주) [유가 및 정제마진 변동에 따른 석유사업 수익성 변동 위험] (4-1) 석유제품의 가격은 수출부문의 경우, 국제 석유정제마진과 연동되며 내수시장의 경우 국제유가 및 환율에 연동되는 특성이 있습니다. 2020년 01월 15일 미중 양국은 1단계 무역 합의에 서명함에 따라 유가의 변동폭은 일시적으로 감소하였으나, 신종 코로나바이러스 감염증의 확산으로 석유수요 감소 우려 및 사우디아라비아와 러시아의 감산 합의 실패로 인해 변동성이 확대되었습니다. 이와 같이 국제 유가는 OPEC의 생산량 결정, 중동 지정학적 리스크, 글로벌 경기 등에 영향을 받고 있습니다. 국제 유가의 급격한 변동은 SK이노베이션(주) 등 석유제품 및 관련 사업을 영위하는 계열회사의 수익성에 부정적 영향을 미칠 수 있으며, 실제로 2020년 SK이노베이션 계열의 자회사 중 정유사업을 영위하는 SK에너지(주)는 영업손실을 기록하였습니다. 투자자분들은 추후 유가 변동에 따라 SK이노베이션 주요 계열사들의 실적이 변동할 가능성이 있으니 이 점 유의하시기 바랍니다. [중국 수출 감소 및 PX(Para-Xylene)시황에 따른 화학산업 수익성 변동 위험] (4-2) 화학산업은 기초소재산업의 특성을 지니고 있어 세계 경기변동 및 대외 요인 등 사업환경에 민감한 영향을 받습니다. 특히 SK종합화학(주)의 경우 제품 수출 및 투자 등에 있어 중국에 대한 의존도가 높아 향후 중국의 경제성장률 둔화,중국의 석유화학제품 자급률 증가, 중국 정부의 자국내 석유화학산업 보호정책, 중국시장 내에서의 다른 국가들과의 경쟁 심화 등의 사유로 인하여 대중 수출이 감소하게 될 경우 부정적 영향을 받을 수 있습니다. 최근 중국 증설물량 개시 등에 대한 기대감으로 수요 관망세를 나타내어 PX 가격 및 스프레드가 약세를 기록하고 있습니다. 미중 무역분쟁의 장기화, 코로나19 확산에 따른 경기침체 우려 등으로 수요측면이 악화된 상황에서 향후 글로벌 업체들의 PX 설비증설에 따라 시장 내 공급이 증가할 경우 해당 사업을 영위 중인 SK종합화학(주) 등 SK이노베이션(주) 계열사의 수익성이 저하될 수 있습니다. 투자자 여러분께서는 PX 시황 및 스프레드의 추이를 지속적으로 모니터링 하시기 바랍니다. [윤활기유 시장의 낮은 성장성 및 유가 변동에 따른 위험] (4-3) 세계 윤활기유 시장은 낮은 성장세를 보이고 있습니다. 성능 및 사용수명이 열위한 Group I 제품은 성장성 둔화 내지 시장축소를 보이고 있는 반면, SK루브리컨츠(주)의 주력 제품인 Group III는 친환경 제품 및 연비 향상에 대한 요구의 증대에 힘입어 높은 성장세를 지속할 것으로 예측되고 있습니다. 다만 윤활유 및 윤활기유는 원유가격에 연동되어 제품 및 원재료 가격이 결정되므로 낮은 성장세 하에서의 유가의 등락은 영업수익성과 높은 연관성을 가지고 있습니다. 따라서 유가 변동에 따른 수익성에의 영향을 투자자들께서는 유의하시기 바랍니다. [배터리 및 소재사업(분리막) 관련 위험] (4-4) SK이노베이션(주)는 석유개발사업 이외에도 친환경 전기자동차 및 ESS (Energy Storage System) 에 사용되는 대용량 리튬-이온 배터리를 생산, 판매하는 중대형 배터리사업을 자체사업으로 영위하고 있으며, SK아이이테크놀로지(주)를 통해서 배터리 소재인 분리막 사업을 영위하고 있습니다. 2020년 글로벌 전기차 판매량은 약 312만대로 2019년 대비 41.1% 성장하여 전체 차량판매량의 4.1% 수준인 것으로 추정되며, 2021년에는 COVID-19 백신 보급확대로 인한 경기 회복 및 유럽의 전기차 지원 정책으로 인해 47.6% 성장한 약 460만대로, 전체 차량판매량의 5.5% 수준으로 예상됩니다. 전기차산업의 성장성에는 불확실성이 존재하며, 전기차 상용화 과정에서 전기차의 핵심 부품인 배터리 가격에 대한 하방 압력이 작용하여 전기차 시장의 성장에도 불구하고 배터리 산업의 수익성 개선이 지연될 가능성도 있습니다. 또한 전기차 배터리의 최대 시장인 중국의 경우, 중국 정부가 현재 자국내 전기차 배터리 산업의 보호 및 육성을 위해 외국 배터리 제조기업에 차별적인 전기차 배터리 보조금 제도를 운영하고 있으며, 이를 바탕으로 다수의 중국 업체들의 시장을 잠식하고 있어 향후 경쟁 심화가 예상되고 있습니다. 투자자께서는 중국정부의 전기차 배터리 보조금 정책의 변화 여부 및 국내업체와 중국업체의 경쟁력과 경쟁상황 등을 종합적으로 고려하여 투자에 임하시기 바랍니다. 또한 최근 유럽 전기차 산업 성장에 따른 유럽 배터리 업체 성장은 향후 SK이노베이션(주) 및 국내 배터리, 소재업체에 경쟁위협요소로 작용할 것으로 예상되며, 전고체 배터리 개발 등 기존리튬이온 배터리 대체품 출현으로 인해 영업환경이 변화될 가능성이 있으니 투자자께서는 이점 유의하시기 바랍니다. ● 무선통신사업, 유선통신사업 및 기타 사업 : SK텔레콤(주) [통신사업 경쟁 심화에 따른 수익성 악화 위험] (5-1) SK텔레콤(주)가 영위하고 있는 국내 통신서비스 시장은 SK계열, KT, LG유플러스간의 과점체제가 형성되어 있으며, 보급률 포화와 가격 경쟁 심화 등 전형적인 성숙기의 양상이 지속되고 있습니다. 이로 인해 통신사업자간의 경쟁심화를 가져와 수익성에 부정적인 영향을 줄 수 있습니다. 또한 경기 불황의 장기화로 인한 소비자 구매력 저하가 지속되거나 시장의 변화에 대한 대응이 적절치 못할 경우 SK텔레콤(주)의 영업환경에 부정적인 영향을 줄 수 있으니 투자자께서는 충분히 고려하시기 바랍니다. [성장 둔화 및 정부정책 변화에 따른 무선통신 수익성 악화 위험] (5-2) 2009년 이후 스마트폰 수요가 급격히 증가하고 2011년 LTE 서비스가 개시되면서 무선통신 시장의 수익성이 개선되고 있으나, 2019년 4월 5G 상용화를 시작함과 동시에 시장점유율 선점을 위한 경쟁 심화로 마케팅비용 등의 지출은 무선통신사업자의 부담이 될 수 있습니다. 또한 정부의 과도한 보조금 지급 제한, MVNO 사업자의 시장 진입 허용 등 통신요금 인하를 위한 규제와 관련 규정 제정 및 개정 등은 SK텔레콤(주)의 수익성에 부정적인 영향을 미칠 수 있습니다. [5G 도입 및 주파수경매에 관한 사항] (5-3) SK텔레콤(주)는 2018년 6월 18일 5G 주파수 경매에서 총 900MHz 폭의 주파수를 1조 4,258억원에 확보하였으며, 이는 단위당 가격기준으로 직전 2016년 경매와 비교 시 43% 감소된 수치입니다. 다만, 전체 경매 낙찰 대역별 총액 기준 3조 6,183억원으로 이동통신사는 평균적으로 약 1.2조원이 필요하여 재무적 부담으로 작용할 수 있습니다. 한편, 2020년 11월, 2021년 이용기간이 종료되는 이동통신 주파수(310㎒폭)를 기존 사업자에게 재할당(당사 이용기간 종류 주파수 95㎒ 중 95㎒ 재할당) 하는 세부방침을 확정하였으며, 주파수 할당대가는 통신사별로 2022년까지 5G 무선국을 12만국 이상 구축하는 경우 총 3조 1,700억원까지 가치가 하락하고, 5G 무선국 구축 수량이 12만국에 미달할 경우 할당대가가 높아지는 구조로 재할당 대가를 산정하였습니다. 5세대 이동통신 상용화는 이동통신업계의 입장에서는 새로운 성장동력임과 동시에 단기적으로는 주파수 경매 등에 따른 재무적 부담요인으로 작용할 수 있으니, 투자자께서는 향후 5세대 이동통신의 상용화가 업계에 미치는 영향에 대해 지속적으로 모니터링 하시기 바랍니다. [유선통신 사업 성장세 둔화] (5-4) 유선통신사업은 무선통신으로의 대체와 시내전화의 인터넷전화로의 대체로 시장이 위축되고 있습니다. 초고속인터넷도 가입자가 포화 수준에 이르러 성장이 정체되고 있습니다. 새로운 성장 동력인 IPTV로 수익성 확충에 힘쓰고 있으나, 보급률 상승으로 과거와 같은 가입자 확충을 통한 성장은 제한적일 것으로 판단됩니다. ● 반도체사업 : SK하이닉스(주) 및 SK실트론(주) [메모리반도체 단기적 수요 변동 가능성] (6-1) 코로나19(COVID-19) 여파에도 불구하고 단위당 메모리 채용량 증가, 수요 다양성 확대, 비대면 수요 증가로 인하여 메모리반도체 수요의 견조한 성장세는 2020년에도 지속되었습니다. 장기적 관점에서 메모리반도체 수요의 견조한 성장이 유지될 것으로 예상되나, 주요 전방산업인 IT제품의 계절적 수요 변동, IDC(Internet Data Center) 기업의 서버 투자 정책 등에 따라 단기적으로 메모리반도체 수요의 변동성이 확대될 가능성이 상존하고 있습니다. [공급측면 수급불균형 변수에 노출] (6-2) 글로벌 메모리반도체 시장의 과점 구도가 정착되면서 과거 대비 수급불균형이 판가에 미치는 영향이 완화되고 있습니다. 다만, 아직도 주요 사업자들의 설비투자, 재고관리 정책 등에 의한 공급량 변화가 판가에 영향을 미치고 있으며, 선도 사업자들의 기술 개발이 기존 제품의 진부화를 촉진시켜 판가 하락을 유발하는 등 공급 측면의 다양한 변수에 노출되어 있습니다. [상위업체와의 경쟁 관련 위험] (6-3) SK실트론(주)는 과점적 공급구조의 한 축으로서 입지를 확보하면서 본원적인 경쟁력을 갖춰 오며, 세계 웨이퍼 시장점유율 5위를 기록하고 있습니다. 그러나 2013년~2015년에 엔저 기조의 지속 등으로 인해 시장 내 상위 일본 기업들의 수익성은 제고된 반면, SK실트론(주)를 포함한 기업들은 부진한 실적을 기록한 바 있습니다. 2014년 하반기 이후 판가 하락폭은 둔화되었으며 2016년 하반기부터 상승 전환하여 SK실트론(주)의 수익성 또한 개선되었으나, 2019년 메모리반도체업황 부진에 이어 웨이퍼업계 내 공급과잉에 따른 재고조정 영향 등으로 2019년 3분기 이후 웨이퍼 판가가 하락하고 있는 추세입니다. 이는 업계 내 1~2위 업체인 일본기업이 상대적으로 양호한 수익성을 기록하고 있는 점을 고려할 때 일본기업 주도의 판가 인하 가능성을 완전히 배제할 수 없으며, 이는 SK실트론(주)의 시장 내 경쟁상황 및 수익성 제고 측면에서 위험요소로 작용할 수 있다는 점을 투자자께서는 고려하시기 바랍니다. ● 발전사업 및 LNG 사업 : SK E&S(주) [도시가스 산업 성장세 둔화 및 정부정책 변화에 따른 위험] (7-1) 도시가스(LNG, 액화천연가스)산업은 2000년대 초까지 연간 10% 이상의 높은 소비증가세를 보였으나, 전반적인 보급률 상승및 배관망의 연차적인 완공 등으로 인해 최근 성장세가 둔화되는 모습을 보이고 있습니다. 그러나 필수재 성격의 제품특성상 기본적인 수준에서 가정용 수요가 유지되고 있으며, 소득수준 향상과 경기회복 등 외부요인을 감안하면 도시가스 수요는 일정한 수준을 유지할 것으로 전망됩니다. 한편 도시가스는 국내 수요량 전체를 수입에 의존하고 있어 중동 정세, 국제유가 및환율변동 등에 따른 수급상 변동 가능성도 상존하고 있으며, 향후 정부정책의 변화로 인해 산업구조가 변경될 경우 도시가스사들의 치열한 경쟁으로 SK E&S(주)의 수익성에 영향을 미칠 수 있습니다. [민자발전사 영업여건 저하 위험] (7-2) 국내 전력 생산비용의 가장 중요한 비중을 차지하는 것은 연료비로서, 발전에 사용되는 연료에는 유연탄, 무연탄, 핵연료, LNG, B-C유, 경유 등이 있습니다. 무연탄을 제외하고는 대부분의 연료가 해외수입에 의존하고 있어 전력생산비용이 사용연료의 수입단가에 연동되고 있습니다. SK E&S(주)의 연결회사인 나래에너지서비스 및 대부분의 민자발전회사들은 복합화력발전회사로 한국가스공사로부터 구매한 LNG를 원료로 사용하고 있습니다. 국제 LNG가격이 하락하여 원가부담이 감소하더라도 첨두부하인 LNG발전의 특성상 국내 전력수요가 감소하여 예비율이 증가할 경우 SMP(System Marginal Price;계통한계가격)가 하락하여 수익성에 부정적 영향을 끼칠 수 있습니다. ● 글로벌, 정보통신, 렌터카, SK매직 사업 등 : SK네트웍스 (주) [글로벌 및 국내 경기와 교역량에 관한 사항 - 글로벌 부문] (8-1) 종합상사업은 다양한 상품과 제품을 종합하여 외국무역업을 대규모로 영위하는 형태로 한국과 일본에만 있는 독특한 사업형태입니다. 국내 종합상사들은 대다수가 1975년 이래 수출진흥책의 일환으로 설립되어 수출위주의 사업구조를 가지고 있습니다. 따라서, 종합상사업은 국내외 경기변동에 따른 수출액의 변동에 따라 업황에 영향을 받습니다. 코로나19 확산에 따른 글로벌 교역 둔화 및 경기둔화 우려로 2020년 수출액은 전년동기 대비 5.4% 가량 감소한 약 5,129억달러를 기록하였습니다. 2021년 7월 IMF가 발표한 세계경제전망(World Economic Outlook)에 따르면 2020년 세계 경제는 -3.2%로 역성장하였습니다. 2021년에는 2020년 기저효과 및 선진국의 강력한 정책 지원, 백신보급 기대 등에 따라 6.0% 성장, 2022년에는 4.9%의 성장률을 기록할 것으로 전망하고 있습니다. 이처럼 글로벌 및 국내 경기는 금리인상 등 각국 중앙은행 통화정책의 불확실성, 보호무역주의 강화 등 각국의 외교 및 무역 마찰, 코로나19와 같은 전염병의 확산 등 다양한 상하방리스크에 노출되어 있어 향후 글로벌 및 국내 경기의 추이에 대한 모니터링이 필요할 것으로 판단됩니다. [렌터카시장 경쟁심화에 따른 수익성 저하 위험 - 렌터카 사업부문] (8-2) 렌터카 사업의 경우, 국내 차량 렌탈 비즈니스는 관공서와 기업체들의 합리적인 업무용 차량 운용 수요의 확대를 통해 매년 외형적인 성장을 지속하고 있습니다. 다만, 산업의 높은 성장세와 더불어 정부규제 완화로 진입장벽이 낮아짐에 따라 경쟁 강도가 증가되어 업계 전반적인 수익성은 다소 낮아지고 있습니다. 최근에는 국내 렌터카 시장에 기존의 사업 형태와다른 카셰어링(Car Sharing) 시장 등이 새롭게 등장하고 있습니다. 또한 사물인터넷 적용 차량 운행 관리 시스템인 스마트링크를 통해 법인 카셰어링 서비스를 제공하여, 업무용과 비업무용, 주유비와 통행료 등 각종 비용을 사용 목적에 맞게 분리할 수 있어 사용 내역 관리의 편의성을 증진시키는 등 사업 경쟁력을 제고하고 있습니다. 이렇듯이 렌터카 사업은 기존의 장기 렌탈, 단기 렌탈, 중고차 매각 등의 사업 형태 외에도 카셰어링(Car Sharing) 등의 새로운 분야로 다양화되고 있습니다. 한편, 국내 렌터카 시장내에서 경쟁이 치열해지고 있는 가운데 SK네트웍스(주)는 렌터카 업계 재편을 통한 미래 렌터카 사업 경쟁력 강화 및 성장 가속화를 위하여 시장점유율 기준 업계 3위인 AJ렌터카(現 SK렌터카)의 지분 42.24%를 AJ네트웍스로부터 약 3,000억원에 매입하기로 결정하였고 2019년 1월 2일 지분 취득을 완료하였습니다. SK네트웍스(주)는 AJ렌터카 지분 인수로 인하여 롯데렌탈과 업계 양강구도를 확립, 산업 내 경쟁강도 완화, 중고차매각 효율성 증대, 규모의 경제를 통한 경쟁력 강화 등의 효과를기대하고 있습니다. 그러나 인수 후 시너지가 크게 발휘되지 않거나 경영의 비효율성 등으로 인하여 목표했던 바와 달리 긍정적인 시너지 효과가 크게 나타나지 않는 경우, SK네트웍스(주) 및 당사의 수익성에 부정적인 상황이 발생할 수 있는 점 투자자께서는 각별히 유의하시기 바랍니다. [렌탈산업 관련 위험 - SK매직 부문] (8-3) SK매직(주)는 가스레인지, 오븐레인지, 전기레인지 등의 주방가전 사업과 정수기, 공기청정기, 비데 등 생활ㆍ환경가전을 주요 렌탈 대상으로 하여 렌탈사업을 영위하고 있습니다. SK매직(주) 영위 렌탈사업은 저성장 기조의 국내 경제환경에서 소비자들에게 경제적 부담을 덜어주는 측면에서 주목받는 사업이며, 1~2인 가구 증가에 따라 국내 렌탈 시장의 잠재 수요군은 점차 확대될 것으로 기대되고 있습니다. 특히 COVID-19 전염병에 따른 위험이 확대되며 집 안에서 모든 생활 편의를 해결할 수 있는 문화가 전파됨에 따라 기존의 가점제품의 영역에 들어오지 않았던 제품들까지도 렌탈 범위에 편입되며 렌탈업계에는 성장의 기회가 되고 있습니다. 이러한 렌탈산업의 성장 가능성에도 불구하고, 국내외 경기둔화나 소비심리 위축과 같은요인은 렌탈시장 성장에 제한적일 수 있으며, 이에 SK매직(주)의 렌탈사업 매출 및 수익성에 부정적인 영향을 미칠수 있사오니 투자자께서는 이점을 유의하시기 바랍니다. ● 화학, 필름, 전자재료 및 기타 사업 : SKC(주) [시장경쟁 심화 관련 위험] (9-1) SKC는 주요 사업부문인 Industry소재사업과 화학사업에서 경쟁력 있는 시장지위를 보유하고 있습니다. 그러나 Industry소재사업의 경우, 주력인 PET(Polyethylene Terephthalate)필름 시장은 초과공급 상태이며, 일본계 선두기업과 중국 등의 후발업체 사이에서 경쟁이 심화되고 있습니다. 또한, 화학사업에서는 SKC가 국내에서 독점적으로 PO를 생산하고 있었으나, 2018년 11월 S-Oil의 PO생산 시작 등 최근 국내 경쟁사가 진입한 상황입니다. SKC가 생산한 PO(Propylene Oxide)의 경우 자가소비 및 계열 판매 비중이 높아 이번 S-Oil 설비투자의 영향이 크지 않을 것으로 보이나 독점시장이 과점시장으로 전환됨에 따라 SKC의 시장 지배력에 일부 영향이 있을 수 있습니다. 따라서 투자자께서는 투자 전 SKC 주요 사업부문의 시장경쟁 위험에 대해 검토 후 투자에 임하시기 바랍니다. [국제유가 및 환율변동 관련 위험] (9-2) SKC의 주요 사업부문인 화학사업과 Industry소재사업은 원유를 정제하여 생산되는 기초유분 및 원료 등을 매입하여 가공 후 생산한 제품을 매출하는 사업구조를 가지고 있습니다. 따라서 SKC의 원재료 매입 가격과 제품 판매가격은 국제유가와 밀접한 관련이 있어, 국제유가의 변동에 따라 SKC의 전체적인 매출규모 및 수익성이 악화될 가능성을 내재하고 있습니다. 향후 국제정세 불안 등의 요인으로 국제유가가 급등하여 원재료와 생산제품간의 스프레드 축소로 이어질 경우, SKC의 수익성이 악화될 가능성이 존재합니다. 또한, 달러 환율의 변동은 원유 수입에 대한 비용에 영향을 미치며, 원유로부터 정제되는 주요 원재료인 납사 및 에틸렌 등의 가격 변동에 직접적인 영향을 미칩니다. 향후 국내 및 세계의 경제상황, 지정학적 불안전성 등의 다양한 요인에 따라 환율의 추세 변화 및 변동성이 심화될 수 있으며, 이는 SKC의 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시어투자에 임하시기 바랍니다. [모빌리티소재 사업의 전방산업(2차전지사업) 관련 위험] (9-3) SKC(주)는 2020년 1월 6일 자회사 에스케이씨에프티홀딩스(주)를 통해 케이씨에프테크놀로지스(주)(現 SK넥실리스(주)) 지분 100%를 취득하면서 모빌리티소재 사업부문을 편입하였습니다. SK넥실리스(주)는 이차전지용 전지박(동박)을 생산ㆍ납품하고 있습니다. 전지박은 이차전지에서 음극집전체로 작용하는 핵심 소재로서 이자천지 산업과 밀접한 관련이 있으며, 전기차, ESS 및 기타 중소형 IT기기 산업에 적용되는 제품입니다. 전지박의 경우 이차전지의 주요 수요처인 전기차 산업에 영향을 많이 받고 있습니다. 전기차 산업은 2016년까지 전체산업에서 전기차가 차지하는 비중이 1% 미만이었으나, 2018년~2019년부터 유럽 배기규제 강화 등 친환경정책 발표 및 중국 등 여러국가에서 전기차 판매 보조금 정책 시행 등으로 인해 고성장해왔으며, 2019년 전체자동차시장에서 전기차가 차지하는 비중은 2.2%까지 상승하였습니다. 글로벌 친환경 정책 등으로 인해 주요 연구기관들은 2030년까지 전기차 판매량은 연평균 25~30% 수준의 성장률을 기록할 것으로 전망하고 있습니다. 전기차 산업은 전세계 온실가스 배출 감축을 위한 친환경차 보급 확대 정책으로 향후 구조적인 성장이 예상됩니다. 하지만 현재까지 전기차 판매증가는 정부의 보조금 지급과 세금 감면 등으로 실질 구입 단가 하락에 기인합니다. 향후 각국 정부의 지원 정책이 종료될 경우 전기차 산업의 성장이 둔화될 우려가 있습니다. 또한 전기차 산업의 성장 둔화로 인해 전기차업체들은 이차전지업체로 판매가격인하를 요구할 우려가 있습니다. 이러한 판매가격인하 요구는 이차전지 소재업체로 전개될 가능성이 있으니 투자자께서는 이점 유의하시기 바랍니다. ● 특수가스 제조 및 판매 사업 : SK머티리얼즈(주) [전방산업의 업황변동성에 관한 위험] (10-1) SK머티리얼즈(주)가 영위하는 특수가스 제조사업은 반도체, 디스플레이의 전방산업의 시장여건에 연동되어 실적이 변동할 위험성을 내포하고 있습니다. 반도체의 미세화 및 디스플레이의 고해상도화로 인한 공정수 증가 등의 이슈에 따라 특수가스 수요는 증가하였으나, 국내 반도체 수출은 2018년 하반기부터 글로벌 수요 둔화 및 가격 하락으로 메모리 시장의 침체가 시작되었습니다. 2018년 9월 125억 달러로 최고치를 기록하였던 월별 반도체 수출금액은 반도체 가격 하락으로 감소하기 시작하여 2019년 2월 69억 달러까지 감소하였으나 그 이후 수출 물량 증가로 인해 2021년 6월 약 112억 달러 수준까지 상승하였습니다. 2020년 코로나19로 인해 반도체 수출에 악형향이 있을 것으로 예상되었으나 5G 스마트폰, 클라우드 서버 수요 증가로 인해 수출 금액은 상승하게 되었습니다. 이러한 수요 증가로 인해 2021년은 반도체 시장이 초호황을 맞을 것으로 예상되나 코로나19로 인한 등으로 인한 급격한 시장 상황 변동에 의해 반도체 가격하락 및 수출 물량 감소로 이어질 수 있는 바, 투자자께서는 이점 유의하시어 투자에 임하시기 바랍니다. 디스플레이 시장의 경우, 대형화 트렌드가 LCD 패널 시장의 성장 및 TV, 스마트폰 등 전방산업의 고사양 제품 생산 수요로 대형 디스플레이 시장 및 중소형 디스플레이 시장내 OLED 패널 채택 규모가 증가할 것으로 전망됩니다. 그러나 향후 디스플레이 시장의 업황 둔화 및 국내외 경제 둔화 등이 발생할 경우 SK머티리얼즈의 수익성이 악화될 수 있으므로, 투자자 여러분들께서는 이점 유의하시기 바랍니다. [NF3 수급 변화에 따른 판가 하락 위험 및 원재료 가격 변동 위험] (10-2) 최근 반도체 및 디스플레이의 미세화에 따른 CVD(Chemical Vapor Deposition)공정 증가로, SK머티리얼즈의 주력 제품인 NF3(삼불화질소) 수요는 지속적으로 증가하고 있으며 이에 따라 특수가스 산업의 생산 설비 용량 확대도 다시 진행되고 있습니다. SK머티리얼즈(주)는 지속적인 설비 증설을 통해 향후에도 NF3 글로벌 설비 용량 비중 1위를 지켜낼 것으로 전망되나, 국내 경쟁사의 적극적인 설비 확대에 따라 향후 시장 지위에 있어 영향을 받을 수 있습니다. NF3 가격은 공급과잉으로 인해 2014년까지 하락해 오다, 반도체 및디스플레이부문 공정 증가에 따른 수요 증대로 2016년까지 상승하였습니다. 하지만 2017년 이후 SK머티리얼즈(주) 및 국내 경쟁사의 설비 증설로 공급량이 확대되어 NF3 가격은 2020년 하반기까지 감소했으며, 이후 안정되는 국면에 머물러있습니다. 한편, NF3의 원재료인 무수불산의 현물가격은 2018년 12월에 1톤 당 약 14,000위안을 기록한 후, 하락하는 추세를 보였으며, 2021년 7월말 기준 1톤당 약 10,000위안을 기록하고 있어 원재료 가격 부담은 완화되었습니다. 향후 NF3 가격 및 주원재료인 무수불산의 가격에 따라 SK머티리얼즈의 실적이 악화될 수 있으므로 투자자 여러분들께서는 이점 유의하시어 투자에 임하시기 바랍니다. [환율 변동에 따른 위험] (10-3) SK머티리얼즈의 특수가스 부문 매출은 상당부분 외화로 결제되고 있으며, 주 결제통화는 달러화입니다. 2021년 반기말 기준 SK머티리얼즈의 특수가스 및 산업가스 매출 중 해외 비중은 26.4%이며, 주 결제통화로 달러화를 사용하고 있기 때문에 환율변동이 SK머티리얼즈의 매출 및 수익에 영향을 미치고 있습니다. SK머티리얼즈의 환율 정책에 따라 선도계약 등을 체결함으로써 환율 변동에 따른 SK머티리얼즈의 이익 변동 규모는 SK머티리얼즈의 영업 규모 등에 대비하였을 때 크지 않은 수준이지만, 환율의 변동성이 확대된 시장환경은 SK머티리얼즈의 이익 및 재무구조에 변동을 가져올 위험이 있으므로지속적인 모니터링이 필요합니다. [정부의 규제 및 정책에 관한 위험] (10-4) SK머티리얼즈가 생산하는 NF3(삼불화질소)는 2012년 제18차 유엔기후변화협약 총회에서 7번째 온실가스로 지정된 바 있으며, 2016년 11월 4일부터 발효되는 기후변화협약(파리협정)에 따르면, 2020년 이후 한국을 포함한 전세계 197개국 협약 당사국은 국가는 탄소배출 감축 비율을 제출하고 정기적인 감독을 받게되며, 한국의 경우 2030년까지 37%를 감축할 계획을 제출한 바 있습니다. NF3가 주로 반도체 및 디스플레이 부문의 공정에 사용되기 때문에, 해당 산업을 영위하는 기업의 경우 규제 이후 탄소배출권 구매에 따른 비용 증가 또는 온실가스 저감을 위한 개발 비용 증가 등 추가 비용이 발생할 수 있습니다. SK머티리얼즈는 생산활동 및 제품제조과정에서 발생되는 온실가스와 오염물질의 배출을 최소화하기 위해 다방면으로 노력을 기울이고 있습니다. 그러나, 향후 규제 및 정책의 변경 여부에 따라 SK머티리얼즈에 주요한 영향을 줄 수 있으므로 투자자 여러분들께서는 지속적으로 모니터링해 주시기 바랍니다. ● 건설업 및 환경사업 : SK에코플랜트(주) [기간산업으로서의 특성에 따른 위험] (11-1) 건설업은 주택, 산업시설 구축, 사회간접자본, 국토개발 등 실물자본의 형성을 담당하는 광의의 서비스업으로 분류되고 있습니다. 광범위한 자본의 형성 및 실물부분의 생산과정을 담당하는 국가 경제의 기간 산업적 특성을 가지고 있는 종합산업인 동시에, 생산과 고용, 부가가치의 창출 측면에서 유발효과가 지대한 국가경제의 전략산업입니다. 따라서 향후 건설경기의 회복 추이에 따라 SK에코플랜트(주)가 속한 사업의 수익성도 변동될 수 있는 점을 유의하여 주시기 바랍니다. [환경사업의 특성 및 정부 규제 관련 위험] (11-2) SK에코플랜트(주)는 폐기물 수처리 사업 영위 법인 투자를 통해 사업영역을 확장시키고자 2020년 9월 1일 이사회를 통해 폐기물 수처리 사업을 주요사업으로 영위하는 이엠씨홀딩스(주)의 인수를 위한 매매계약체결 안건을 결의했습니다. SK에코플랜트(주)는 신설 자회사인 디에코플랫폼(주)에 2020년 11월 12일에 0.1억원, 2020년 12월 03일에 3,553.5억원, 2021년 01월 08일에 900억원 총 4,453.6억원을 출자하였습니다. 이후 디에코플랫폼(주)는 2020년 12월 11일 6,704억원, 2,461억원(총 9,165억원)을 투자하면서 이엠씨홀딩스(주)의 지분 100%를 취득하였고, 이어서 2021년 01월 11일 900억원을 추가 출자하였습니다. 한편, 이엠씨홀딩스(주)는 100% 종속회사인 환경시설관리(주)와 합병을 하였으며, 합병 후 존속회사는 환경시설관리(주)입니다. 그에 따라 본 증권신고서상 기재된 '이엠씨홀딩스(주)'는 합병 후 존속회사인 '환경시설관리(주)'에 해당됩니다. 또한 SK에코플랜트(주)는 환경사업의 포트폴리오 확대를 위해서 폐기물 업체 네 곳(대원그린에너지(주),새한환경(주),(주)디디에스,클렌코(주))을 추가로 인수하기로 결정하였습니다. 네 회사는 모두 충청도에 기반을 둔 회사로 대원그린에너지(주), 새한환경(주), 클렌코(주)는 폐기물 업체이며, (주)디디에스는 의료 폐기물 전문업체입니다.네 곳의 인수와 관련해서 SK에코플랜트(주)는 2021년 05월 27일과 2021년 06월 02일 이사회 결의를 완료하였으며 관련 내용을 2021년 06월 03일 공시하였습니다. 따라서 SK에코플랜트(주)는 이번 이엠씨홀딩스(주)(現, 환경시설관리(주)) 및 폐기물업체들의 인수 이후 환경산업의 특성 및 정부 규제 관련 위험에 노출될 것으로 예상됩니다. 인간이 경제활동(소비, 투자 등)을 영위함에 따라 폐기물은 그에 부속하여 필연적으로 발생하는 속성을 지니며, 따라서 폐기물의 발생량은 경기 흐름과 순행하는 속성이 있습니다. 향후, 세계경제 및 국내경제가 장기적인 디플레이션 국면에 직면하게 될 경우, 폐기물의 발생량 또한 감소하게 될 수 있으며 이는 폐기물 처리업(소각 및 매립)을 영위하는 SK에코플랜트(주)의 수익성에 부정적인 영향을 미칠 수 있습니다. 한편, 최근 환경에 대한 문제가 사회적인 이슈로 대두되면서 폐기물에 대한 정부가 규제가 점차적으로 강화되는 추세입니다. 정부의 인허가 요건이 미충족될 경우 또는 매립처리 폐기물 및 소각처리 폐기물이 사업장폐기물에서 차지하는 구성비가 낮아질 경우 평판 하락 및 영업적 측면에서의 손실이 발생할 수 있습니다. 또한 수처리 사업과 관련하여 물환경산업의 가격경쟁 위주의 저수익 구조가 지속되거나, 인프라 포화 등 산업의 구조적 요인으로 인해 내수시장의 정체가 지속될 경우 수익성에 부정적인 영향을 미칠 수 있습니다. [건설 경기 회복세 지연으로 인한 위험] (11-3) 건설기업 경기실사지수(CBSI)는 국내 건설산업에 종사하는 기업가들의 기대감 및 경기 예측을 지수화한 수치입니다. 건설기업 경기실사지수(CBSI)는 2013년 65 수준까지 하락하였으나 이후 개선되는 양상을 보이며 2015년 7월에 101.3 수준까지 기록하였습니다. 이후 하락세를 보이며, 2016년 이래로 줄곧 100미만을 기록하고 있습니다. 2020년 상반기에는 코로나 19 사태 이후 급락하여 3월 기준 59.5 수준을 기록했습니다. 2020년 하반기에는 백신 보급 등으로 인한 경기 회복 기대감으로 2020년 11월 85.3으로 80선 회복하였으며, 4.7 재보궐 선거를 전후하여 주택 공급 활성화 기대로 2021년 3월 93.2, 4월 97.2, 5월 106.3을 기록하였으나, 6월에는 소폭 하락한 100.8을 기록하였습니다. 그러나 향후 코로나19 재확산 등으로 인해 건설경기의 회복이 예상보다 둔화될 수도 있습니다. 이에 따라 향후 건설경기에 대한 밀접한 모니터링이 필요합니다. 건설기업 경기실사지수(CBSI지수)는 건설산업 종사자의 기대감을 반영한 것으로 건설산업의 향후 회복세를 담보하는 것이 아님을 투자자께서는 유의하시기 바랍니다. [정책 및 규제 관련 영업환경 위험] (11-4) 건설업은 정부에 의한 국내 경기 조절의 주요 수단으로 활용되기 때문에 부동산 가격 및 관련 법규, 정부규제 등 타산업에 비해 관련 규제 법령이 많은 편입니다. 일반적으로 부동산 관련 정책 변화가 건설경기에 영향을 미칠 때까지 시차효과가존재하기 때문에 정부의 부동산 정책이 부동산 가격 및 건설경기에 미치는 파급효과는 예측하기가 어렵지만, 부동산 시장에서 정부 정책은 가장 중요한 변수 중 하나라고 할 수 있습니다. 2020년 발표된 6.17 주택시장 안정을 위한 관리방안 및 후속 발표된 공급 대책 등 현 정부 출범 이후 발표된 각종 부동산 정책들에서 더 나아가 향후 추가적인 부동산 규제 강화 정책이 추가로 발표될 경우, 민간 주택 공급량 감소, 재건축 시장 악화, 대출규제로 인한 분양 및 청약 감소 등 부동산 시장의 불확실성이 확대될 우려가 있습니다. 이는 건설사의 영업 환경 불확실성 확대로 이어져 건설업 전반에 부정적인 영향을 미칠 수 있으며, 수도권 공급물량 감소 등으로 주택시장에 부정적 영향을 초래할 수 있습니다. [해외수주 관련 위험] (11-5) 2009년 이후 국내 건설업체의 해외수주액은 역대 최고치를 기록하며 2010년에서 2014년에 이르기까지 지속적으로 500억 달러 이상의 수주실적을 달성한 바 있습니다. 이후 2015년부터 중동지역과 플랜트부문에 집중되어 있던 국내 건설업체의 해외수주는 저유가 기조의 지속과 해외 수주경쟁 심화로 인하여 증가세의 둔화 및 감소가 나타나며, 2020년말 기준 351.3억 달러를 기록하였습니다. 이처럼, 국내 건설업체들은 2020년 코로나19의 대유행과 유가 급락 사태로 인해 발주처 재정부족 등 열악한 환경 속에서도 정부의 전방위적 지원으로 인해 수주규모는 전년 대비 57.3% 증가하였습니다. 하지만 중동과 아시아 등에서 그간 경기침체 회복을 위해 자국 기업 위주의 발주가 우려되며 Local 업체 및 중국업체들의 성장, 선진사들의 시장다변화 등으로 가격경쟁이 심화되고 있어 진출에 어려움이 존재하고 있는 것으로 파악되며, 이는 SK에코플랜트(주) 및 국내 건설기업들의 수익성에 영향을 미칠 수도 있음을 투자자 여러분께서는 유의하여 주시기 바랍니다. ● 제약바이오산업 : SK바이오팜(주) [글로벌 중추신경계 의약품 시장 성장 둔화에 따른 위험] (12-1) SK바이오팜(주)의 주력 시장은 글로벌 중추신경계 의약품 시장으로 SK바이오팜은 중추신경계 관련 파이프라인을 보유하고 있습니다. 글로벌 중추신경계 의약품 시장은 글로벌 리서치 기관들의 예상 통계치와 다르게 시장 성장이 둔화될 위험이 있습니다. SK바이오팜이 예상하지 못한 중추신경계 치료 시장의 트렌드 변화, 약가 인하, 환자수 감소 등으로 글로벌 중추신경계 의약품 시장 성장이 둔화될 경우, SK바이오팜의 사업에 중대한 부정적인 영향을 미칠 수 있음을 투자자께서는 유의하시기 바랍니다. [SK바이오팜(주) 제품의 판매 부진 위험] (12-2) SK바이오팜(주)은 주력 파이프라인 세노바메이트를 미국에서 직접 영업조직을 구축하여 판매하는 전략을 수행하고 있습니다. SK바이오팜의 성공적인 직접판매를 위한 다양한 노력에도 불구하고, SK바이오팜이 구축한 미국의 영업 인력과 마케팅 및 유통 채널규모가 충분하지 않거나 목표 시장에 대한 경험이 부족하여 판매가 부진할 가능성이 존재 합니다. 또한, SK바이오팜의 제품이 환자, 의료진, 의료커뮤니티 등의 기대에 미치지 못하거나 약가인하, 판매 국가 내 의약품 규제 강화, 보험사 정책상 비급여 항목 지정 등 다양한 이유로 제품 매출 성장이 정체되거나 SK바이오팜의 예상보다 매출 수준이 부진할 가능성이 존재합니다. 이러한 경우 SK바이오팜의 재무실적에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 투자 의사결정 시 이점 유의하시기 바랍니다. [판매중인 제품의 각종 규제 위험] (12-3) SK바이오팜(주)의 제품이 FDA나 각국 의약품 규제 기관으로부터 판매 승인이 되어 제품이 출시되었음에도 불구하고, 마케팅 규제나 제조, 품질 관리, 라벨링, 제품포장, 제품 보관, 유통, 관리, 제품의 수입 및 수출, 광고, 홍보 등 판매 규제에따라 충족시켜야 할 사항에 문제가 생길 수 있으며 규제기관은 판매 중인 제품들의 제조 과정, CMC(제조품질관리) 등을 엄격히 규제하고 있습니다. 이와 같은 규제 사항들로 인해 판매 중인 제품이 예상치 못하게 판매가 중지될 수 있으며, 이는 SK바이오팜 재무상태에 부정적인 영향을 미칠 수 있습니다. ● 리츠산업 : 에스케이위탁관리부동산투자회사(주) [부동산 경기변동에 따른 위험] (13-1) 에스케이위탁관리부동산투자회사(주)가 영위하고 있는 부동산 시장은 국내 경기 변동 등에 민감하게 작용합니다. 전반적인 국내 경기의 침체는 에스케이위탁관리부동산투자회사(주)가 의존하는 분배금 수익 위주의 수익구조에 불리하게 작용할 수 있습니다. 이는 임차인 모집의 어려움 및 임대료 연체, 감소, 미납 등으로 에스케이위탁관리부동산투자회사(주) 및 에스케이위탁관리부동산투자회사(주)의 자리츠의 수익성에 악영향을 줄 수 있습니다. 또한, 향후 에스케이위탁관리부동산투자회사(주)가 보유한 투자대상 자산을 매각할 경우 매각차익을 실현하리라고 확정적으로 기대할 수 없으며, 오히려 매각에 따른손실이 발생할 수도 있습니다. 아울러, 에스케이위탁관리부동산투자회사(주)가 현재 취득한 투자대상 자산 외에 추후 계획된 타 투자대상 물건이 계획대로 인수되거나 운영되지 못하는 경우 투자자의 투자원금의 전부 또는 일부에 대한 손실의 위험이 존재합니다. [배당 재원 부족에 따른 위험] (13-2) 에스케이위탁관리부동산투자회사(주)의 투자대상 부동산은 직접적으로는 SK서린빌딩과, 간접적으로는 자리츠(클린에너지위탁관리부동산투자회사(주))가 보유하는 전국 116곳에 소재한 주유소입니다. 사업계획상 SK서린빌딩의 경우 SK주식회사의 책임임대차계약에 의거하여 SK그룹 내 계열회사 등을 최종 주요 임차인으로 하여 임대료를 수취하며, 자리츠가 보유하는 주유소 역시 SK에너지(주)의 책임임대차계약에 의거하여 임대료를 수취하고, 이를 배당재원으로 하고 있습니다. 향후 에스케이위탁관리부동산투자회사(주)가 계획하고 있는 부동산 및 부동산 관련 수익증권을 자산에 편입하고자 할 경우, 자기자본 이외에 일정 비율을 차입에 의존할 가능성이 높습니다. 이와 같은 담보대출의 증가는 향후 금리가 변동될 경우 에스케이위탁관리부동산투자회사(주)의 수익성에 영향을 줄 수 있으며, 이에 따라 에스케이위탁관리부동산투자회사(주)의 이익과 배당가능이익이 축소될 위험은 상시 배제할 수없는 요소입니다. 향후 추가적인 부동산 또는 부동산 관련 증권 매매가 이루어지거나 실제 운영과정에서 실제 배당금이 변동될 수 있으므로 투자자께서는 이 점을 유의하시기바랍니다. [영업활동 악화의 위험] (13-3) 에스케이위탁관리부동산투자회사(주)가 직접 취득한 투자부동산인 SK서린빌딩에서 창출되는 수익의 대부분은 해당 부동산의오피스 임대료를 통해 발생하고 있습니다. SK(주)가 책임임차인으로서 SK 그룹 내 다수 우량 계열사들에 전대차를 통하여 임차 수요를 확보하고 있으나, 임ㆍ전차인이 자금경색, 사업부진, 경기불황 등의 이유로 인해 임대료와 관리비등을 적시에 지급하지 못하는 경우, SK서린빌딩부터 발생하는 임대수익이 감소할 수 있으며, 이 경우 에스케이위탁관리부동산투자회사(주)의 배당수익률이 하락할 수 있습니다. 극단적인 경우 임대차계약에 따라 임대료 또는 관리비 연체 시 지급하기로 한 지연손해금과 임차인으로부터 기수령한 임대차보증금을 재원으로 수익일부를 보전할 수 있으나, 이 과정에서 소송 등의 법적분쟁으로 수익 보전이 지연되거나, 보전 금액이 감소하는 등 예상치 못한 손실을 가져올 가능성을 배제할 수 없습니다. |

| 회사위험 |

[매출 및 수익성 하락 위험] <자회사 관련 위험> [자회사 SK이노베이션(주) 실적 변동성 및 석유개발ㆍ배터리 사업위험] |

| 기타 투자위험 | [채권상장여부 및 환금성 제한 관련 사항] (1) 본 사채의 상장예정일은 2021년 11월 05일입니다. 본 사채는 한국거래소의 채무증권의 신규상장 심사요건을 충족하고 있는 바, 한국거래소의 상장 심사를 통과할 것으로 판단됩니다. 하지만 급격한 채권시장의 변동에 의해 영향을 받을 가능성이 있으며, 상장 이후 채권에 대한 매도량과 매수량 사이에 불균형이 발생할 경우 환금성에 제약이 있을 수 있으므로 투자자께서는 이 점 투자판단에 참고하시기 바랍니다. [사채관리 및 기한의 이익상실에 관한 사항] (2) 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 재무비율 등의 유지(별도 재무상태표 기준 부채비율 200% 이하 유지), 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에게 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. [신용등급 관련 사항] (3) 본 사채는 한국기업평가(주), NICE신용평가(주), 한국신용평가(주)로부터 AA+(안정적)등급을 받았습니다. [공모일정 변경 가능성] (4) 본 증권신고서상의 공모일정은 확정된 것이 아니며, 금융감독원 공시심사 과정에서 정정사유가 발생할 경우 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시심사 과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종의 증권신고서 및 투자설명서의 내용을 참고하시어 투자 의사결정하여 주시기 바랍니다. [사채권의 전자등록 발행에 관한 사항] (5) 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록기관인 한국예탁결제원의 전자등록계좌부에 사채의 권리 내용을 전자등록하고 사채권은 발행하지 아니합니다. 본 사채에 대하여는 실물채권을 발행하거나 등록필증을 교부하지 아니합니다. [원리금 상환 불이행 위험] (6) 본 사채는 예금자보호법의 적용대상이 아니며, 금융기관 등이 보증한 것이 아니므로 원리금 상환 책임은 당사에게 있습니다. 따라서, 투자자들께서는 이러한 점을 고려하시어 투자에 유의하시기 바랍니다. [증권신고서의 효력발생에 관한 사항] (7) 본 증권신고서는 '자본시장과금융투자업에관한법률' 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제2항에 규정된 바와 같이 이 신고서의 효력 발생은 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. [전자공시된 내용 참조에 관한 사항] (8) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 분기보고서, 반기보고서, 사업보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있으니 투자의사 결정 시 참조하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 298-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

50,000,000,000 | 모집(매출)총액 | 50,000,000,000 |

| 발행가액 | 50,000,000,000 | 이자율 | 2.505 |

| 발행수익률 | 2.505 | 상환기일 | 2024년 11월 05일 |

| 원리금 지급대행기관 |

(주)하나은행 SK센터지점 |

(사채)관리회사 | 한국증권금융(주) |

| 신용등급 (신용평가기관) |

한국기업평가 AA+ / NICE신용평가 AA+ / 한국신용평가 AA+ | ||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 한국투자증권 | - | 2,000,000 | 20,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 대표 | SK증권 | - | 2,000,000 | 20,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 인수 | 하나금융투자 | - | 1,000,000 | 10,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 11월 05일 | 2021년 11월 05일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 50,000,000,000 |

| 발행제비용 | 189,220,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채 발행을 위해 2021년 10월 12일에 대표주관회사인 한국투자증권(주), SK증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. |

||

| 회차 : | 298-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

100,000,000,000 | 모집(매출)총액 | 100,000,000,000 |

| 발행가액 | 100,000,000,000 | 이자율 | 2.716 |

| 발행수익률 | 2.716 | 상환기일 | 2026년 11월 05일 |

| 원리금 지급대행기관 |

(주)하나은행 SK센터지점 |

(사채)관리회사 | 한국증권금융(주) |

| 신용등급 (신용평가기관) |

한국기업평가 AA+ / NICE신용평가 AA+ / 한국신용평가 AA+ | ||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 한국투자증권 | - | 4,500,000 | 45,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 대표 | SK증권 | - | 4,500,000 | 45,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 인수 | 신한금융투자 | - | 1,000,000 | 10,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 11월 05일 | 2021년 11월 05일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 100,000,000,000 |

| 발행제비용 | 374,520,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채 발행을 위해 2021년 10월 12일에 대표주관회사인 한국투자증권(주), SK증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. |

||

| 회차 : | 298-3 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

40,000,000,000 | 모집(매출)총액 | 40,000,000,000 |

| 발행가액 | 40,000,000,000 | 이자율 | 2.830 |

| 발행수익률 | 2.830 | 상환기일 | 2031년 11월 05일 |

| 원리금 지급대행기관 |

(주)하나은행 SK센터지점 |

(사채)관리회사 | 한국증권금융(주) |

| 신용등급 (신용평가기관) |

한국기업평가 AA+ / NICE신용평가 AA+ / 한국신용평가 AA+ | ||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 한국투자증권 | - | 1,500,000 | 15,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 대표 | SK증권 | - | 1,500,000 | 15,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 인수 | 신영증권 | - | 1,000,000 | 10,000,000,000 | 인수금액의 0.30% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 11월 05일 | 2021년 11월 05일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 40,000,000,000 |

| 발행제비용 | 152,220,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채 발행을 위해 2021년 10월 12일에 대표주관회사인 한국투자증권(주), SK증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : 298-1] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 50,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 2.505 | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 50,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 2.505 |

| 변동금리부 사채이자율 |

- | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 사채발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 본 사채의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 지급한다. 이자지급기일이 은행 휴업일에 해당하는 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일(이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 발행회사가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 본 사채의 이율을 하회하는 경우에는 본 사채의 이율을 적용한다. |

| 이자지급 기한 |

2022년 02월 05일, 2022년 05월 05일, 2022년 08월 05일, 2022년 11월 05일, 2023년 02월 05일, 2023년 05월 05일, 2023년 08월 05일, 2023년 11월 05일, 2024년 02월 05일, 2024년 05월 05일, 2024년 08월 05일, 2024년 11월 05일 |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가 / 한국기업평가 / NICE신용평가 |

| 평가일자 | 2021년 10월 25일 / 2021년 10월 25일 / 2021년 10월 25일 |

|

| 평가결과등급 | AA+ / AA+ / AA+ | |

| 대표주관회사 | 한국투자증권(주), SK증권(주) | |

| 상환방법 및 기한 |

상 환 방 법 | 사채의 원금은 2024년 11월 05일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일(원금상환기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 발행회사가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 본 사채의 이율을 하회하는 경우에는 본 사채의 이율을 적용한다. |

| 상 환 기 한 | 2024년 11월 05일 | |

| 납 입 기 일 | 2021년 11월 05일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | ㈜하나은행 SK센터지점 |

| 회사고유번호 | 00158909 | |

| 기 타 사 항 |

▶ 본 사채 발행을 위해 2021년 10월 12일에 대표주관회사인 한국투자증권(주), SK증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. |

|

| [회 차 : 298-2] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 100,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 2.716 | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 100,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 2.716 |

| 변동금리부 사채이자율 |

- | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 사채발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 본 사채의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 지급한다. 이자지급기일이 은행 휴업일에 해당하는 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일(이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 발행회사가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 본 사채의 이율을 하회하는 경우에는 본 사채의 이율을 적용한다. |

| 이자지급 기한 |

2022년 02월 05일, 2022년 05월 05일, 2022년 08월 05일, 2022년 11월 05일, 2023년 02월 05일, 2023년 05월 05일, 2023년 08월 05일, 2023년 11월 05일, 2024년 02월 05일, 2024년 05월 05일, 2024년 08월 05일, 2024년 11월 05일. 2025년 02월 05일, 2025년 05월 05일, 2025년 08월 05일, 2025년 11월 05일, 2026년 02월 05일, 2026년 05월 05일, 2026년 08월 05일, 2026년 11월 05일 |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가 / 한국기업평가 / NICE신용평가 |

| 평가일자 | 2021년 10월 25일 / 2021년 10월 25일 / 2021년 10월 25일 |

|

| 평가결과등급 | AA+ / AA+ / AA+ | |

| 대표주관회사 | 한국투자증권(주), SK증권(주) | |

| 상환방법 및 기한 |

상 환 방 법 | 사채의 원금은 2026년 11월 05일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일(원금상환기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 발행회사가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 본 사채의 이율을 하회하는 경우에는 본 사채의 이율을 적용한다. |

| 상 환 기 한 | 2026년 11월 05일 | |

| 납 입 기 일 | 2021년 11월 05일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | ㈜하나은행 SK센터지점 |

| 회사고유번호 | 00158909 | |

| 기 타 사 항 |

▶ 본 사채 발행을 위해 2021년 10월 12일에 대표주관회사인 한국투자증권(주), SK증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. |

|

| [회 차 : 298-3] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 40,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 2.830 | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 40,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 2.830 |

| 변동금리부 사채이자율 |

- | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 사채발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 본 사채의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 지급한다. 이자지급기일이 은행 휴업일에 해당하는 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일(이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 발행회사가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 본 사채의 이율을 하회하는 경우에는 본 사채의 이율을 적용한다. |

| 이자지급 기한 |

2022년 02월 05일, 2022년 05월 05일, 2022년 08월 05일, 2022년 11월 05일, 2023년 02월 05일, 2023년 05월 05일, 2023년 08월 05일, 2023년 11월 05일, 2024년 02월 05일, 2024년 05월 05일, 2024년 08월 05일, 2024년 11월 05일. 2025년 02월 05일, 2025년 05월 05일, 2025년 08월 05일, 2025년 11월 05일, 2026년 02월 05일, 2026년 05월 05일, 2026년 08월 05일, 2026년 11월 05일, 2027년 02월 05일, 2027년 05월 05일, 2027년 08월 05일, 2027년 11월 05일, 2028년 02월 05일, 2028년 05월 05일, 2028년 08월 05일, 2028년 11월 05일, 2029년 02월 05일, 2029년 05월 05일, 2029년 08월 05일, 2029년 11월 05일. 2030년 02월 05일, 2030년 05월 05일, 2030년 08월 05일, 2030년 11월 05일, 2031년 02월 05일, 2031년 05월 05일, 2031년 08월 05일, 2031년 11월 05일 |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가 / 한국기업평가 / NICE신용평가 |

| 평가일자 | 2021년 10월 25일 / 2021년 10월 25일 / 2021년 10월 25일 |

|

| 평가결과등급 | AA+ / AA+ / AA+ | |

| 대표주관회사 | 한국투자증권(주), SK증권(주) | |

| 상환방법 및 기한 |

상 환 방 법 | 사채의 원금은 2031년 11월 05일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일(원금상환기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 발행회사가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 본 사채의 이율을 하회하는 경우에는 본 사채의 이율을 적용한다. |

| 상 환 기 한 | 2031년 11월 05일 | |

| 납 입 기 일 | 2021년 11월 05일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | ㈜하나은행 SK센터지점 |

| 회사고유번호 | 00158909 | |

| 기 타 사 항 |

▶ 본 사채 발행을 위해 2021년 10월 12일에 대표주관회사인 한국투자증권(주), SK증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. |

|

2. 공모방법

해당사항 없음

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, CFO, 재무1실장 등 - 대표주관회사 : 담당 임원, 부서장 및 팀장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않습니다. |

나. 수요예측기준 절차 및 배정방법

| 구 분 | 세 부 내 용 |

|---|---|

| 공모희망금리 산정방법 | 발행회사와 대표주관회사는 SK㈜의 제298-1회, 제298-2회 및 제298-3회 무보증사채의 발행에 있어 민간채권평가사의 평가금리, 최근 동종 업종 회사채의 국고 및 등급민평 대비 스프레드 동향, 유사업종 최근 발행 내역, 기발행 당사 채권 유통금리 및 스프레드, 채권시장 동향 및 전망 등을 고려하여 공모희망금리를 결정하였습니다. |

| 공모희망금리 | 수요예측시 공모희망 금리는 다음과 같이 결정하였습니다. [제298-1회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 3년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 [제298-2회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 5년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 [제298-3회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 10년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 * 발행회사와 대표주관회사가 협의하여 제시하는 공모희망금리 밴드는 금리를 확정 또는 보장하는 것이 아니기 때문에 단순 참고 사항으로 활용하시기 바랍니다. |

| 수요예측 관련사항 |

본 사채의 수요예측은 "무보증사채 수요예측 모범규준" 및 "대표주관회사"의 내부지침에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 시스템을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "대표주관회사"가 협의하여 Fax, 전자우편 접수 등 수요예측 방법을 결정할 수 있습니다. * 수요예측 당일 K-Bond 시스템 오류 등으로 불가피한 상황이 발생할 경우 대표주관회사의Fax, 전자우편 등의 방법으로 수요예측 참여가 가능합니다. |

| 배정 관련사항 | 본 사채의 배정은 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한사항」 및 대표주관회사의 내부지침에 따라 결정합니다. ※ "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 가. 배정기준 운영 - 대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다. "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항 - 라. 납입예정 물량 배정 원칙」에 따라 대표주관회사는 공모채권을 배정함에 있어 "수요예측에 참여한 기관투자자(이하 "수요예측 참여자"라 하며, 법 제8조 제7항의 신탁업자를 포함한다.)에 대하여 수요예측에 참여하지 않은 투자자 대비 우대하여 배정합니다. ※ 본사채의 배정에 관한 세부사항은 본 증권신고서 '제1부 모집 또는 매출에 관한 사항 Ⅰ.모집 또는 매출에 관한 일반사항 - 4. 모집 또는 매출절차 등에 관한 사항 - 다. 배정'을 참고하시기 바랍니다. |

| 금리 미제시분 및 공모희망 금리밴드 범위 외 신청분의 처리방안 | "무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 실시이후 "유효수요"의 산정결과에 따라, 배정결과가 달라질 수 있습니다. |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

다. 공모희망금리 산정근거

대표주관회사인 한국투자증권(주), SK증권(주)는 공모희망금리를 결정함에 있어 금융투자협회 무보증사채 수요예측 모범규준에 의거하여 아래와 같은 사항을 종합적으로 검토 및 고려하여 본사채의 공모희망금리를 결정하였습니다.

① 민간채권평가회사 4사(키스채권평가㈜, 한국자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 제공하는 최초 증권신고서 제출 1영업일 전 SK㈜ 3년, 5년 및 10년 만기 회사채 수익률의 산술평균(이하 "개별민평")

| [기준일: 2021년 10월 25일] | (단위: %) |

| 항목 | KIS 채권평가 |

한국 자산평가 |

나이스 피앤아이 |

에프앤 자산평가 |

산술평균 |

|---|---|---|---|---|---|

| SK㈜ 3년 만기 회사채 수익률 |

2.341 | 2.340 | 2.350 | 2.336 | 2.341 |

| SK㈜ 5년 만기 회사채 수익률 |

2.600 | 2.600 | 2.611 | 2.572 | 2.595 |

| SK㈜ 10년 만기 회사채 수익률 |

2.722 | 2.736 | 2.752 | 2.733 | 2.735 |

| (자료: 본드웹) |

② 민간채권평가회사 4사(키스채권평가㈜, 한국자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 제공하는 최초 증권신고서 제출 1영업일 전 "AA+등급" 3년, 5년및 10년 만기 회사채 수익률의 산술평균(이하 "등급민평")

| [기준일: 2021년 10월 25일] | (단위: %) |

| 항목 | KIS 채권평가 |

한국 자산평가 |

나이스 피앤아이 |

에프앤 자산평가 |

산술평균 |

|---|---|---|---|---|---|

| "AA+등급" 3년 만기 회사채 수익률 |

2.346 | 2.340 | 2.365 | 2.346 | 2.349 |

| "AA+등급" 5년 만기 회사채 수익률 |

2.600 | 2.600 | 2.626 | 2.582 | 2.602 |

| "AA+등급" 10년 만기 회사채 수익률 |

2.982 | 2.886 | 2.992 | 2.973 | 2.958 |

| (자료: 본드웹) |

③ 위 ① 및 ②의 산술평균 금리와 '한국금융투자협회'가 발표하는 '채권시가평가기준수익률'의 3년, 5년 및 10년 만기 국고채권의 최초 증권신고서 제출 1영업일 전 최종 발표하는 '민평수익률'(이하 "국고3년", "국고5년" 및 "국고10년")간의 스프레드

| [기준일: 2021년 10월 25일] | (단위: %,%p.) |

| 만기 | 국고채권 | SK㈜ 개별민평의 국고대비 스프레드 | "AA+" 등급민평의 국고대비 스프레드 |

|---|---|---|---|

| 3년 | 1.930 | 0.411 | 0.419 |

| 5년 | 2.250 | 0.345 | 0.352 |

| 10년 | 2.457 | 0.278 | 0.501 |

| (자료: 본드웹) |

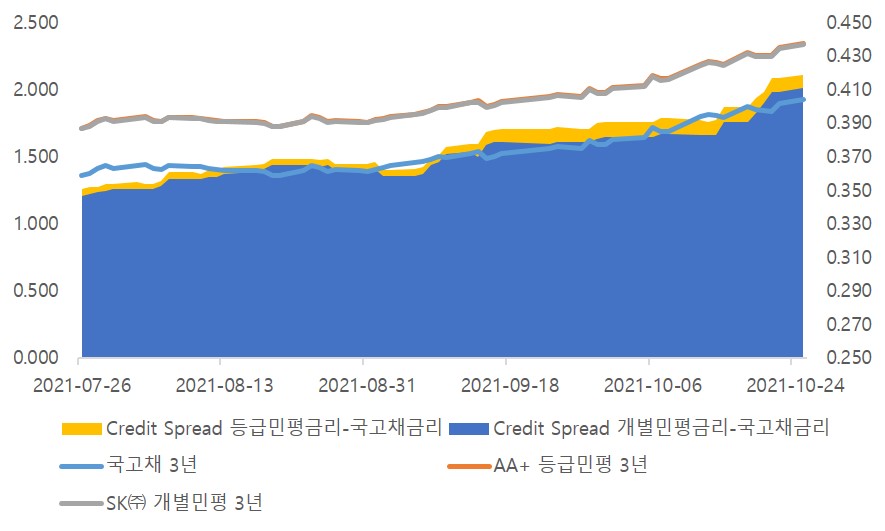

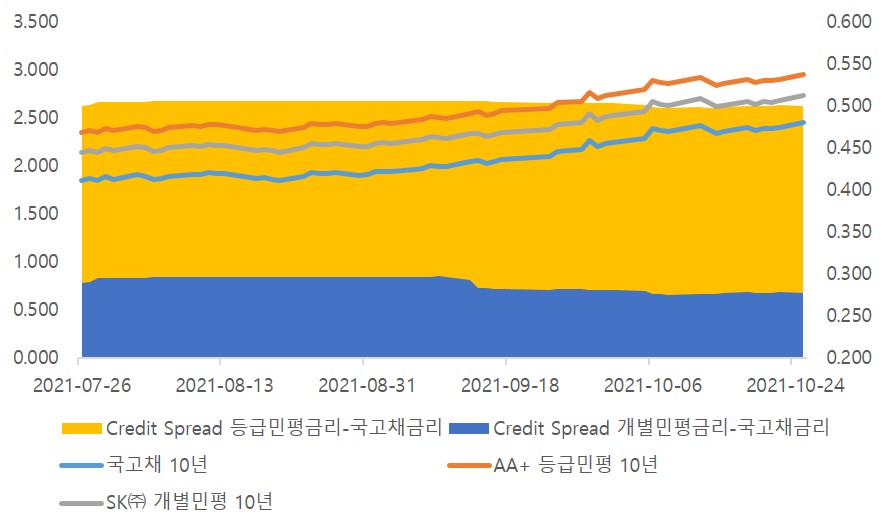

④ 최근 3개월간(2021.07.26 ~ 2021.10.25) 개별민평, 등급민평 금리 및 국고금리 대비 스프레드 추이

| [ 민간채권평가회사 4사 평균 평가금리 추이(최근 3개월) ] | |

| - 3년 만기 채권 | (단위: %) |

| 일자 | 국고채 3년 | AA+ 등급민평 3년 |

SK(주) 개별민평 3년 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 -국고채금리 |

개별민평금리 -국고채금리 |

||||

| 2021-10-25 | 1.930 | 2.349 | 2.341 | 0.419 | 0.411 |

| 2021-10-22 | 1.900 | 2.317 | 2.309 | 0.417 | 0.409 |

| 2021-10-21 | 1.842 | 2.259 | 2.251 | 0.417 | 0.409 |

| 2021-10-20 | 1.847 | 2.256 | 2.249 | 0.409 | 0.402 |

| 2021-10-19 | 1.853 | 2.258 | 2.249 | 0.405 | 0.396 |

| 2021-10-18 | 1.880 | 2.280 | 2.271 | 0.400 | 0.391 |

| 2021-10-15 | 1.792 | 2.192 | 2.183 | 0.400 | 0.391 |

| 2021-10-14 | 1.812 | 2.204 | 2.195 | 0.392 | 0.383 |

| 2021-10-13 | 1.820 | 2.211 | 2.203 | 0.391 | 0.383 |

| 2021-10-12 | 1.800 | 2.192 | 2.183 | 0.392 | 0.383 |

| 2021-10-08 | 1.692 | 2.085 | 2.076 | 0.393 | 0.384 |

| 2021-10-07 | 1.690 | 2.083 | 2.074 | 0.393 | 0.384 |

| 2021-10-06 | 1.720 | 2.111 | 2.102 | 0.391 | 0.382 |

| 2021-10-05 | 1.645 | 2.036 | 2.027 | 0.391 | 0.382 |

| 2021-10-01 | 1.630 | 2.021 | 2.012 | 0.391 | 0.382 |

| 2021-09-30 | 1.590 | 1.981 | 1.972 | 0.391 | 0.382 |

| 2021-09-29 | 1.590 | 1.980 | 1.971 | 0.390 | 0.381 |

| 2021-09-28 | 1.622 | 2.009 | 2.001 | 0.387 | 0.379 |

| 2021-09-27 | 1.562 | 1.949 | 1.941 | 0.387 | 0.379 |

| 2021-09-24 | 1.577 | 1.965 | 1.956 | 0.388 | 0.379 |

| 2021-09-23 | 1.565 | 1.952 | 1.943 | 0.387 | 0.378 |

| 2021-09-17 | 1.527 | 1.914 | 1.906 | 0.387 | 0.379 |

| 2021-09-16 | 1.507 | 1.893 | 1.886 | 0.386 | 0.379 |

| 2021-09-15 | 1.492 | 1.877 | 1.869 | 0.385 | 0.377 |

| 2021-09-14 | 1.540 | 1.918 | 1.910 | 0.378 | 0.370 |

| 2021-09-13 | 1.530 | 1.908 | 1.903 | 0.378 | 0.373 |

| 2021-09-10 | 1.497 | 1.873 | 1.869 | 0.376 | 0.372 |

| 2021-09-09 | 1.502 | 1.873 | 1.869 | 0.371 | 0.367 |

| 2021-09-08 | 1.480 | 1.849 | 1.845 | 0.369 | 0.365 |

| 2021-09-07 | 1.466 | 1.830 | 1.826 | 0.364 | 0.360 |

| 2021-09-06 | 1.457 | 1.820 | 1.816 | 0.363 | 0.359 |

| 2021-09-03 | 1.437 | 1.799 | 1.796 | 0.362 | 0.359 |

| 2021-09-02 | 1.422 | 1.784 | 1.781 | 0.362 | 0.359 |

| 2021-09-01 | 1.410 | 1.777 | 1.773 | 0.367 | 0.363 |

| 2021-08-31 | 1.395 | 1.761 | 1.757 | 0.366 | 0.362 |

| 2021-08-30 | 1.397 | 1.763 | 1.759 | 0.366 | 0.362 |

| 2021-08-27 | 1.406 | 1.772 | 1.768 | 0.366 | 0.362 |

| 2021-08-26 | 1.395 | 1.764 | 1.760 | 0.369 | 0.365 |

| 2021-08-25 | 1.425 | 1.793 | 1.789 | 0.368 | 0.364 |

| 2021-08-24 | 1.437 | 1.806 | 1.802 | 0.369 | 0.365 |

| 2021-08-23 | 1.397 | 1.766 | 1.762 | 0.369 | 0.365 |

| 2021-08-20 | 1.360 | 1.729 | 1.725 | 0.369 | 0.365 |

| 2021-08-19 | 1.360 | 1.729 | 1.725 | 0.369 | 0.365 |

| 2021-08-18 | 1.390 | 1.756 | 1.753 | 0.366 | 0.363 |

| 2021-08-17 | 1.397 | 1.762 | 1.758 | 0.365 | 0.361 |

| 2021-08-13 | 1.402 | 1.766 | 1.762 | 0.364 | 0.360 |

| 2021-08-12 | 1.410 | 1.772 | 1.768 | 0.362 | 0.358 |

| 2021-08-11 | 1.415 | 1.777 | 1.773 | 0.362 | 0.358 |

| 2021-08-10 | 1.427 | 1.787 | 1.784 | 0.360 | 0.357 |

| 2021-08-09 | 1.430 | 1.791 | 1.787 | 0.361 | 0.357 |

| 2021-08-06 | 1.435 | 1.796 | 1.792 | 0.361 | 0.357 |

| 2021-08-05 | 1.410 | 1.766 | 1.763 | 0.356 | 0.353 |

| 2021-08-04 | 1.415 | 1.769 | 1.766 | 0.354 | 0.351 |

| 2021-08-03 | 1.445 | 1.799 | 1.796 | 0.354 | 0.351 |

| 2021-08-02 | 1.439 | 1.794 | 1.790 | 0.355 | 0.351 |

| 2021-07-30 | 1.415 | 1.769 | 1.766 | 0.354 | 0.351 |

| 2021-07-29 | 1.435 | 1.789 | 1.785 | 0.354 | 0.350 |

| 2021-07-28 | 1.417 | 1.769 | 1.766 | 0.352 | 0.349 |

| 2021-07-27 | 1.380 | 1.732 | 1.728 | 0.352 | 0.348 |

| 2021-07-26 | 1.362 | 1.713 | 1.709 | 0.351 | 0.347 |

| 자료: 본드웹 |

| 주1) 국고채금리는 '한국금융투자협회'가 발표한 시가평가기준수익률 기준입니다. |

| 주2) 등급민평은 AA+ 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 SK(주) 개별회사의 민평금리를 의미합니다. |

| 주3) 개별민평은 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. |

| 주4) Credit Spread : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA+ 등급 무보증 회사채와 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이, SK(주) 개별회사 및 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이를 기재하였습니다. |

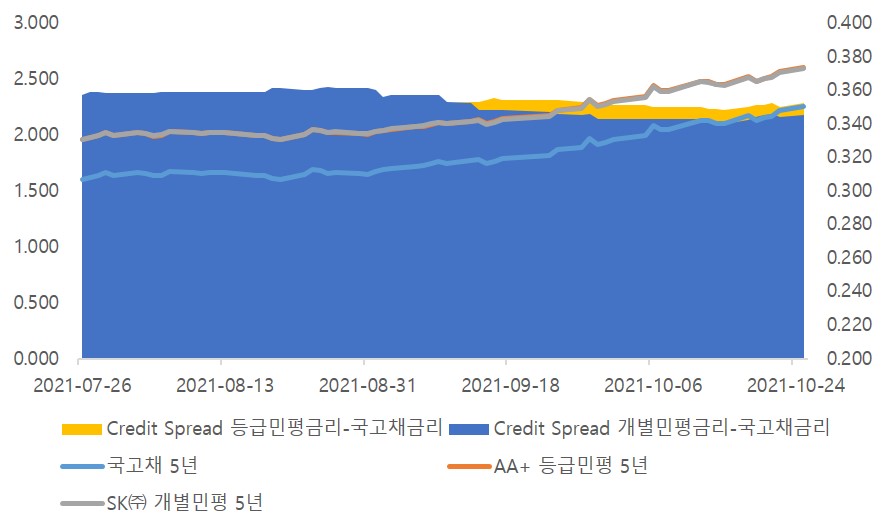

| [ 민간채권평가회사 4사 평균 평가금리 추이(최근 3개월) ] | |

| - 5년 만기 채권 | (단위: %) |

| 일자 | 국고채 5년 | AA+ 등급민평 5년 |

SK(주) 개별민평 5년 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 -국고채금리 |

개별민평금리 -국고채금리 |

||||

| 2021-10-25 | 2.250 | 2.602 | 2.595 | 0.352 | 0.345 |

| 2021-10-22 | 2.215 | 2.565 | 2.559 | 0.350 | 0.344 |

| 2021-10-21 | 2.165 | 2.517 | 2.511 | 0.352 | 0.346 |

| 2021-10-20 | 2.155 | 2.506 | 2.500 | 0.351 | 0.345 |

| 2021-10-19 | 2.130 | 2.481 | 2.474 | 0.351 | 0.344 |

| 2021-10-18 | 2.172 | 2.522 | 2.514 | 0.350 | 0.342 |

| 2021-10-15 | 2.105 | 2.453 | 2.445 | 0.348 | 0.340 |

| 2021-10-14 | 2.105 | 2.454 | 2.446 | 0.349 | 0.341 |

| 2021-10-13 | 2.130 | 2.479 | 2.471 | 0.349 | 0.341 |

| 2021-10-12 | 2.130 | 2.480 | 2.473 | 0.350 | 0.343 |

| 2021-10-08 | 2.045 | 2.395 | 2.388 | 0.350 | 0.343 |

| 2021-10-07 | 2.045 | 2.395 | 2.388 | 0.350 | 0.343 |

| 2021-10-06 | 2.087 | 2.437 | 2.430 | 0.350 | 0.343 |

| 2021-10-05 | 1.990 | 2.341 | 2.333 | 0.351 | 0.343 |

| 2021-10-01 | 1.957 | 2.308 | 2.300 | 0.351 | 0.343 |

| 2021-09-30 | 1.927 | 2.278 | 2.270 | 0.351 | 0.343 |

| 2021-09-29 | 1.914 | 2.265 | 2.257 | 0.351 | 0.343 |

| 2021-09-28 | 1.966 | 2.319 | 2.312 | 0.353 | 0.346 |

| 2021-09-27 | 1.887 | 2.240 | 2.232 | 0.353 | 0.345 |

| 2021-09-24 | 1.867 | 2.221 | 2.213 | 0.354 | 0.346 |

| 2021-09-23 | 1.818 | 2.172 | 2.165 | 0.354 | 0.347 |

| 2021-09-17 | 1.789 | 2.143 | 2.137 | 0.354 | 0.348 |

| 2021-09-16 | 1.762 | 2.117 | 2.110 | 0.355 | 0.348 |

| 2021-09-15 | 1.747 | 2.101 | 2.095 | 0.354 | 0.348 |

| 2021-09-14 | 1.780 | 2.133 | 2.128 | 0.353 | 0.348 |

| 2021-09-13 | 1.767 | 2.120 | 2.119 | 0.353 | 0.352 |

| 2021-09-10 | 1.745 | 2.097 | 2.098 | 0.352 | 0.353 |

| 2021-09-09 | 1.757 | 2.112 | 2.114 | 0.355 | 0.357 |

| 2021-09-08 | 1.740 | 2.095 | 2.097 | 0.355 | 0.357 |

| 2021-09-07 | 1.722 | 2.077 | 2.079 | 0.355 | 0.357 |

| 2021-09-06 | 1.717 | 2.072 | 2.074 | 0.355 | 0.357 |

| 2021-09-03 | 1.695 | 2.050 | 2.052 | 0.355 | 0.357 |

| 2021-09-02 | 1.687 | 2.042 | 2.043 | 0.355 | 0.356 |

| 2021-09-01 | 1.672 | 2.031 | 2.032 | 0.359 | 0.360 |

| 2021-08-31 | 1.647 | 2.007 | 2.008 | 0.360 | 0.361 |

| 2021-08-30 | 1.650 | 2.009 | 2.011 | 0.359 | 0.361 |

| 2021-08-27 | 1.665 | 2.024 | 2.026 | 0.359 | 0.361 |

| 2021-08-26 | 1.657 | 2.018 | 2.019 | 0.361 | 0.362 |

| 2021-08-25 | 1.680 | 2.040 | 2.041 | 0.360 | 0.361 |

| 2021-08-24 | 1.690 | 2.049 | 2.050 | 0.359 | 0.360 |

| 2021-08-23 | 1.645 | 2.004 | 2.005 | 0.359 | 0.360 |

| 2021-08-20 | 1.597 | 1.956 | 1.958 | 0.359 | 0.361 |

| 2021-08-19 | 1.605 | 1.965 | 1.966 | 0.360 | 0.361 |

| 2021-08-18 | 1.632 | 1.990 | 1.991 | 0.358 | 0.359 |

| 2021-08-17 | 1.637 | 1.995 | 1.996 | 0.358 | 0.359 |

| 2021-08-13 | 1.660 | 2.017 | 2.019 | 0.357 | 0.359 |

| 2021-08-12 | 1.662 | 2.019 | 2.021 | 0.357 | 0.359 |

| 2021-08-11 | 1.665 | 2.022 | 2.024 | 0.357 | 0.359 |

| 2021-08-10 | 1.657 | 2.014 | 2.016 | 0.357 | 0.359 |

| 2021-08-09 | 1.662 | 2.019 | 2.021 | 0.357 | 0.359 |

| 2021-08-06 | 1.670 | 2.028 | 2.029 | 0.358 | 0.359 |

| 2021-08-05 | 1.640 | 1.998 | 1.999 | 0.358 | 0.359 |

| 2021-08-04 | 1.632 | 1.989 | 1.990 | 0.357 | 0.358 |

| 2021-08-03 | 1.657 | 2.014 | 2.015 | 0.357 | 0.358 |

| 2021-08-02 | 1.660 | 2.017 | 2.018 | 0.357 | 0.358 |

| 2021-07-30 | 1.635 | 1.992 | 1.993 | 0.357 | 0.358 |

| 2021-07-29 | 1.660 | 2.017 | 2.018 | 0.357 | 0.358 |

| 2021-07-28 | 1.635 | 1.993 | 1.994 | 0.358 | 0.359 |

| 2021-07-27 | 1.617 | 1.974 | 1.976 | 0.357 | 0.359 |

| 2021-07-26 | 1.600 | 1.956 | 1.957 | 0.356 | 0.357 |

| 자료: 본드웹 |

| 주1) 국고채금리는 '한국금융투자협회'가 발표한 시가평가기준수익률 기준입니다. |

| 주2) 등급민평은 AA+ 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 SK(주) 개별회사의 민평금리를 의미합니다. |

| 주3) 개별민평은 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. |

| 주4) Credit Spread : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA+ 등급 무보증 회사채와 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이, SK(주) 개별회사 및 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이를 기재하였습니다. |

| [ 민간채권평가회사 4사 평균 평가금리 추이(최근 3개월) ] | |

| - 10년 만기 채권 | (단위: %) |

| 일자 | 국고채 10년 | AA+ 등급민평 10년 |

SK(주) 개별민평 10년 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 -국고채금리 |

개별민평금리 -국고채금리 |

||||

| 2021-10-25 | 2.457 | 2.958 | 2.735 | 0.501 | 0.278 |

| 2021-10-22 | 2.407 | 2.909 | 2.686 | 0.502 | 0.279 |

| 2021-10-21 | 2.391 | 2.892 | 2.669 | 0.501 | 0.278 |

| 2021-10-20 | 2.397 | 2.897 | 2.674 | 0.500 | 0.277 |

| 2021-10-19 | 2.370 | 2.871 | 2.648 | 0.501 | 0.278 |

| 2021-10-18 | 2.402 | 2.903 | 2.681 | 0.501 | 0.279 |

| 2021-10-15 | 2.361 | 2.860 | 2.638 | 0.499 | 0.277 |

| 2021-10-14 | 2.345 | 2.843 | 2.621 | 0.498 | 0.276 |

| 2021-10-13 | 2.389 | 2.887 | 2.665 | 0.498 | 0.276 |

| 2021-10-12 | 2.427 | 2.926 | 2.703 | 0.499 | 0.276 |

| 2021-10-08 | 2.362 | 2.860 | 2.637 | 0.498 | 0.275 |

| 2021-10-07 | 2.371 | 2.869 | 2.647 | 0.498 | 0.276 |

| 2021-10-06 | 2.397 | 2.896 | 2.673 | 0.499 | 0.276 |

| 2021-10-05 | 2.295 | 2.797 | 2.575 | 0.502 | 0.280 |

| 2021-10-01 | 2.250 | 2.754 | 2.531 | 0.504 | 0.281 |

| 2021-09-30 | 2.237 | 2.741 | 2.518 | 0.504 | 0.281 |

| 2021-09-29 | 2.202 | 2.706 | 2.483 | 0.504 | 0.281 |

| 2021-09-28 | 2.267 | 2.771 | 2.548 | 0.504 | 0.281 |

| 2021-09-27 | 2.172 | 2.677 | 2.454 | 0.505 | 0.282 |

| 2021-09-24 | 2.157 | 2.662 | 2.439 | 0.505 | 0.282 |

| 2021-09-23 | 2.102 | 2.606 | 2.383 | 0.504 | 0.281 |

| 2021-09-17 | 2.072 | 2.577 | 2.354 | 0.505 | 0.282 |

| 2021-09-16 | 2.045 | 2.550 | 2.327 | 0.505 | 0.282 |

| 2021-09-15 | 2.027 | 2.533 | 2.310 | 0.506 | 0.283 |

| 2021-09-14 | 2.062 | 2.568 | 2.346 | 0.506 | 0.284 |

| 2021-09-13 | 2.045 | 2.551 | 2.338 | 0.506 | 0.293 |

| 2021-09-10 | 1.995 | 2.501 | 2.292 | 0.506 | 0.297 |

| 2021-09-09 | 2.002 | 2.508 | 2.300 | 0.506 | 0.298 |

| 2021-09-08 | 2.010 | 2.516 | 2.307 | 0.506 | 0.297 |

| 2021-09-07 | 1.980 | 2.486 | 2.277 | 0.506 | 0.297 |

| 2021-09-06 | 1.967 | 2.473 | 2.264 | 0.506 | 0.297 |

| 2021-09-03 | 1.942 | 2.448 | 2.239 | 0.506 | 0.297 |

| 2021-09-02 | 1.947 | 2.453 | 2.244 | 0.506 | 0.297 |

| 2021-09-01 | 1.942 | 2.448 | 2.239 | 0.506 | 0.297 |

| 2021-08-31 | 1.912 | 2.418 | 2.209 | 0.506 | 0.297 |

| 2021-08-30 | 1.905 | 2.411 | 2.202 | 0.506 | 0.297 |

| 2021-08-27 | 1.937 | 2.443 | 2.234 | 0.506 | 0.297 |

| 2021-08-26 | 1.930 | 2.436 | 2.227 | 0.506 | 0.297 |

| 2021-08-25 | 1.930 | 2.436 | 2.227 | 0.506 | 0.297 |

| 2021-08-24 | 1.940 | 2.446 | 2.237 | 0.506 | 0.297 |

| 2021-08-23 | 1.895 | 2.401 | 2.192 | 0.506 | 0.297 |

| 2021-08-20 | 1.852 | 2.358 | 2.149 | 0.506 | 0.297 |

| 2021-08-19 | 1.865 | 2.371 | 2.162 | 0.506 | 0.297 |

| 2021-08-18 | 1.882 | 2.388 | 2.179 | 0.506 | 0.297 |

| 2021-08-17 | 1.870 | 2.376 | 2.167 | 0.506 | 0.297 |

| 2021-08-13 | 1.920 | 2.426 | 2.217 | 0.506 | 0.297 |

| 2021-08-12 | 1.925 | 2.431 | 2.222 | 0.506 | 0.297 |

| 2021-08-11 | 1.935 | 2.441 | 2.232 | 0.506 | 0.297 |

| 2021-08-10 | 1.912 | 2.418 | 2.209 | 0.506 | 0.297 |

| 2021-08-09 | 1.915 | 2.421 | 2.212 | 0.506 | 0.297 |

| 2021-08-06 | 1.895 | 2.401 | 2.192 | 0.506 | 0.297 |

| 2021-08-05 | 1.872 | 2.378 | 2.169 | 0.506 | 0.297 |

| 2021-08-04 | 1.862 | 2.368 | 2.159 | 0.506 | 0.297 |

| 2021-08-03 | 1.895 | 2.400 | 2.191 | 0.505 | 0.296 |

| 2021-08-02 | 1.910 | 2.415 | 2.206 | 0.505 | 0.296 |

| 2021-07-30 | 1.867 | 2.372 | 2.163 | 0.505 | 0.296 |

| 2021-07-29 | 1.892 | 2.397 | 2.188 | 0.505 | 0.296 |

| 2021-07-28 | 1.851 | 2.356 | 2.147 | 0.505 | 0.296 |

| 2021-07-27 | 1.875 | 2.377 | 2.166 | 0.502 | 0.291 |

| 2021-07-26 | 1.850 | 2.351 | 2.139 | 0.501 | 0.289 |

| 자료: 본드웹 |

| 주1) 국고채금리는 '한국금융투자협회'가 발표한 시가평가기준수익률 기준입니다. |

| 주2) 등급민평은 AA+ 무보증 회사채등급의 민평금리를 의미하며, 개별민평은 SK(주) 개별회사의 민평금리를 의미합니다. |

| 주3) 개별민평은 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준입니다. |

| 주4) Credit Spread : 국고채권과 회사채 간의 금리차이로서 상기 자료는 AA+ 등급 무보증 회사채와 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이, SK(주) 개별회사 및 국고채권의 민간채권평가회사 4사의 평균평가금리의 차이를 기재하였습니다. |

| [당사 개별민평, 국고채권, AA+등급민평 추이(3년 만기)] |

| (2021.07.26 ~ 2021.10.25) |

|

|

3년 스프레드 |

| 자료: 본드웹 |

| [당사 개별민평, 국고채권, AA+등급민평 추이(5년 만기)] |

| (2021.07.26 ~ 2021.10.25) |

|

|

5년 스프레드 |

| 자료: 본드웹 |

| [당사 개별민평, 국고채권, AA+등급민평 추이(10년 만기)] |

| (2021.07.26 ~ 2021.10.25) |

|

|

10년 스프레드 |

| 자료: 본드웹 |

⑤ 최근 3개월간(2021.07.26 ~ 2021.10.25) 동일등급(AA+) 3년, 5년 및 10년 무보증 공모회사채 발행내역(일괄신고에 의한 발행 제외)

| [AA+ 등급 무보증 공모회사채 발행내역] |

| (단위 : bp, 억원) |

| 발행일 | 수요예측일 | 종목명 | 만기 | 밴드구분 | 공모희망 금리밴드 상단 |

결정금리 | 최초 공모금액 (A) |

유효수요 참여금액 (B) |

유효 경쟁률 (B)/(A) |

|---|---|---|---|---|---|---|---|---|---|

| 2021-10-22 | 2021-10-14 | 삼성증권17-1 | 3년 | 개별 | +20 | 7 | 1,000 | 3,000 | 3.00 : 1 |

| 2021-10-22 | 2021-10-14 | 삼성증권17-2 | 5년 | 개별 | +20 | 10 | 1,000 | 2,800 | 2.80 : 1 |

| 2021-09-16 | 2021-09-08 | 포스코311-1 | 3년 | 개별 | +20 | 2 | 2,000 | 6,900 | 3.45 : 1 |

| 2021-09-16 | 2021-09-08 | 포스코311-2 | 5년 | 개별 | +20 | 0 | 1,000 | 4,500 | 4.50 : 1 |

| 2021-09-13 | 2021-09-03 | SK297-1 | 3년 | 개별 | +30 | 0 | 600 | 2,300 | 3.83 : 1 |

| 2021-09-13 | 2021-09-03 | SK297-2 | 5년 | 개별 | +30 | -1 | 2,000 | 5,200 | 2.60 : 1 |

| 2021-09-13 | 2021-09-03 | SK297-3 | 10년 | 개별 | +30 | -1 | 400 | 1,400 | 3.50 : 1 |

| 출처 : 금융감독원 전자공시시스템 |

최근 3개월간 진행된 동일등급(AA+) 3년, 5년 및 10년 회사채 수요예측은 총 7건으로 만기 3년 3건, 만기 5년 3건 및 만기 10년 1건이 진행되었습니다. 공모희망금리 상단은 만기에 상관없이 3년, 5년 및 10년 모두 기준금리 대비 +20bp ~ +30bp 수준으로 제시하였습니다. 발행금리는 만기 3년의 경우 0bp ~ +7bp 수준, 만기 5년의 경우 -1bp ~ +10bp 수준 및 만기 10년의 경우 -1bp 수준에서 결정되었습니다. 이는 동일 신용등급임에도 발행회사가 속한 계열 그룹, 업종 또는 회사의 재무구조 등에 따라 투자 수요가 다르게 반영된 것에 기인된 것으로 판단됩니다. 동일등급 건의 회사채 최초 공모금액 8,000억원 대비 유효수요 금액은 2조 6,100억원으로 평균 3.26배수의 유효 경쟁률을 나타내었습니다.

⑥ 채권시장 동향 및 전망

2020년 국내 경제성장률 전망치 하향 조정 등 경기에 대한 불확실성이 상존하는 가운데, 2월부터 불거진 코로나19 전염병 확산에 대한 우려로 글로벌 안전자산 선호가 심화되면서 국내외 시장금리의 하락세가 지속되고 있습니다. 미국 연방공개시장위원회(FOMC)는 3월 17~18일 예정된 정례회의에 앞서 3일에 긴급회의를 열어 기준금리를 1.00~1.25%로 0.5%p. 인하하였으며, 이후 3월 15일 1.0%p.를 재차 인하하며 0~0.25%로 기준금리가 떨어졌습니다. 이와 같은 미국의 기준금리 인하는 유례없는 파격적인 결정이었던 만큼 현재 글로벌 경기 악화의 심각성을 보여주고 있습니다.

미국의 기준금리 인하에도 불구하고 코로나19의 확산에 따라 글로벌 경기의 회복흐름은 더딘 모습을 보이고 있으며, 국내 경기 역시 직접적인 영향을 받았습니다. 한국은행은 4월 9일 예정된 금통위에 앞서 3월 16일 긴급 임시 금통위를 열어 0.5%p.를 전격 인하하며 기준금리가 0.75%로 떨어지며, 사상 처음 0%대로 진입하였습니다. 5월 28일 금통위에서도 0.25%p. 인하를 결정하면서 기준금리가 0.50%로 하락했습니다.

이어진 FOMC 및 금통위에서는 코로나19 에 따른 경기회복 불확실성을 고려하여 기준금리를 동결하였습니다. 이에 글로벌 시장금리는 하방압력이 더욱 강화되었으며, 경기 변동 등에 대한 불확실성 우려에 따라 투자자들의 투자심리가 크게 위축되고 크레딧 스프레드는 확대되었습니다. 하지만, 이러한 시장상황에 정부가 적극 개입하여 SPV 가동 등을 통해 시중에 유동성을 공급하였고, 풍부한 유동성을 바탕으로 시장금리는 조금씩 상승하는 모습을 보였으며 크레딧 스프레드는 축소되었습니다.

시중금리는 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 FOMC의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다. 하지만 파월 연준 총재는 2021년 1월 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, 코로나19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 시장 기대에 부합하듯 2021년 3월 16일과 17일 양일 진행된 FOMC에서 파월 연준 총재는 현재의 금리 및 자산매입 정책을 유지할 것을 시사하였습니다. 미국 연방공개시장위원회(FOMC)의 기준금리 인상/인하 없이는 한국은행의 추가적인 금리인상/인하는 없을 것으로 예상하였습니다. 그러나, 2021년 5월 한국은행은 경제성장률을 3.0%에서 4.0%로 대폭 상향 조정 및 물가 상승률 전망치도 1.3%에서 1.8% 수준으로 올렸습니다. 이후 2021년 6월 FOMC에서 2023년에 두차례 기준금리 인상 가능성을 시사하였습니다. 2021년 8월 한국은행은 금융통화위원회를 열고 연 0.5%인 기준금리를 0.75%로 인상하였습니다. 경기 회복세가 유지되고 있다는 판단 아래 자산 가격 거품 등 금융불균형 문제에 본격적인 대응에 나선 것으로 풀이 됩니다.

현재 글로벌 경기 악화는 신종 전염병에 따른 것으로 바이러스 종식 시 회복될 것으로 전망되고 있으나, 예상보다 바이러스의 종식이 지연되어 현재의 경기 침체 상태가지속될 시에는 주요 선진국들의 경기 회복세 및 유가 변동성, 신흥국 경기 악화 지속등에 따른 불확실성 확대를 초래하며 부진한 실물경제 지표 지속 등으로 인한 기관투자자의 투자 심리가 상당부분 위축될 가능성이 있습니다.

※ 결 론

발행회사와 대표주관회사는 상기와 같이 1) 민간채권평가회사 평가금리 및 국고대비스프레드 동향, 2) 최근 3개월간 동일등급 회사채 발행사례 및 수요예측 참여 현황과 3) 채권시장 동향 및 전망 등을 종합적으로 고려하였습니다. 이와 같은 사항들을 종합적으로 반영하여 결정한 SK㈜ 제298-1회, 제298-2회 및 제298-3회 무보증사채의 공모희망금리를 아래와 같이 결정하였습니다.

| [제298-1회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 3년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 [제298-2회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 5년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 [제298-3회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 10년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 |

"유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 한국금융투자협회의 "무보증사채 수요예측 모범규준" 및 "대표주관회사" 내부지침과 수요예측 결과에 근거하여 결정하며, 사분위수, 누적도수 및 기타 방식을 활용하여 유효수요를 결정할 예정입니다.

라. 수요예측 결과

(1) 수요예측 참여 내역

| [회 차 : 제298-1회] |

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 9 | 3 | 8 | - | - | - | 20 |

| 수량 | 1,400 | 700 | 900 | - | - | - | 3,000 |

| 경쟁율 | 2.80 : 1 | 1.40 : 1 | 1.80 : 1 | - | - | - | 6.00 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제298-2회] |

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 11 | 4 | 8 | - | - | - | 23 |

| 수량 | 1,300 | 800 | 800 | - | - | - | 2,900 |

| 경쟁율 | 2.17 : 1 | 1.33 : 1 | 1.33 : 1 | - | - | - | 4.83 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제298-3회] |

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 3 | 2 | 4 | - | - | - | 9 |

| 수량 | 300 | 600 | 400 | - | - | - | 1,300 |

| 경쟁율 | 0.75 : 1 | 1.50 : 1 | 1.00 : 1 | - | - | - | 3.25 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(2) 수요예측 신청가격 분포

| [회 차 : 제298-1회] |

| (단위 : bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사(집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -1 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.33% | 100 | 3.33% | 포함 |

| 1 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.33% | 200 | 6.67% | 포함 |

| 2 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.33% | 300 | 10.00% | 포함 |

| 3 | - | - | - | - | 2 | 200 | - | - | - | - | - | - | 2 | 200 | 6.67% | 500 | 16.67% | 포함 |

| 4 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.33% | 600 | 20.00% | 포함 |

| 5 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.33% | 700 | 23.33% | 포함 |

| 6 | 1 | 500 | - | - | - | - | - | - | - | - | - | - | 1 | 500 | 16.67% | 1,200 | 40.00% | 포함 |

| 7 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.33% | 1,300 | 43.33% | 포함 |

| 8 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.33% | 1,400 | 46.67% | 포함 |

| 9 | 2 | 200 | - | - | 1 | 200 | - | - | - | - | - | - | 3 | 400 | 13.33% | 1,800 | 60.00% | 포함 |

| 10 | - | - | 1 | 100 | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 6.67% | 2,000 | 66.67% | 포함 |

| 14 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.33% | 2,100 | 70.00% | 포함 |

| 15 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.33% | 2,200 | 73.33% | 포함 |

| 19 | 1 | 200 | 2 | 600 | - | - | - | - | - | - | - | - | 3 | 800 | 26.67% | 3,000 | 100.00% | 포함 |

| 합계 | 9 | 1,400 | 3 | 700 | 8 | 900 | - | - | - | - | - | - | 20 | 3,000 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성 |

| [회 차 : 제298-2회] |

| (단위 : bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사(집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| 2 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.45% | 100 | 3.45% | 포함 |

| 3 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 6.90% | 300 | 10.34% | 포함 |

| 4 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 6.90% | 500 | 17.24% | 포함 |

| 6 | - | - | - | - | 2 | 200 | - | - | - | - | - | - | 2 | 200 | 6.90% | 700 | 24.14% | 포함 |

| 7 | 2 | 400 | 1 | 100 | - | - | - | - | - | - | - | - | 3 | 500 | 17.24% | 1,200 | 41.38% | 포함 |

| 9 | - | - | - | - | 2 | 200 | - | - | - | - | - | - | 2 | 200 | 6.90% | 1,400 | 48.28% | 포함 |

| 10 | 2 | 200 | - | - | 1 | 100 | - | - | - | - | - | - | 3 | 300 | 10.34% | 1,700 | 58.62% | 포함 |

| 16 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.45% | 1,800 | 62.07% | 포함 |

| 17 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 6.90% | 2,000 | 68.97% | 포함 |

| 19 | - | - | 2 | 600 | - | - | - | - | - | - | - | - | 2 | 600 | 20.69% | 2,600 | 89.66% | 포함 |

| 20 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 6.90% | 2,800 | 96.55% | 포함 |

| 25 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.45% | 2,900 | 100.00% | 포함 |

| 합계 | 11 | 1,300 | 4 | 800 | 8 | 800 | - | - | - | - | - | - | 23 | 2,900 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성 |

| [회 차 : 제298-3회] |

| (단위 : bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사(집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| 0 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 7.69% | 100 | 7.69% | 포함 |

| 3 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 7.69% | 200 | 15.38% | 포함 |

| 9 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 7.69% | 300 | 23.08% | 포함 |

| 12 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 7.69% | 400 | 30.77% | 포함 |

| 14 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 7.69% | 500 | 38.46% | 포함 |

| 15 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 7.69% | 600 | 46.15% | 포함 |

| 19 | 1 | 100 | 2 | 600 | - | - | - | - | - | - | - | - | 3 | 700 | 53.85% | 1,300 | 100.00% | 포함 |

| 합계 | 3 | 300 | 2 | 600 | 4 | 400 | - | - | - | - | - | - | 9 | 1,300 | 100.00% | - | - |

- |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성 |

(3) 수요예측 상세 분포 현황

| [회 차 : 제298-1회] |

| (단위 : bp, 건, 억원) |

| 수요예측 참여자 | SK㈜ 3년 만기 회사채 개별민평 대비 스프레드 | ||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| -1 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 14 | 15 | 19 | 합계 | |

| 기관투자자1 | 100 | 100 | |||||||||||||

| 기관투자자2 | 100 | 100 | |||||||||||||

| 기관투자자3 | 100 | 100 | |||||||||||||

| 기관투자자4 | 100 | 100 | |||||||||||||

| 기관투자자5 | 100 | 100 | |||||||||||||

| 기관투자자6 | 100 | 100 | |||||||||||||

| 기관투자자7 | 100 | 100 | |||||||||||||

| 기관투자자8 | 500 | 500 | |||||||||||||

| 기관투자자9 | 100 | 100 | |||||||||||||

| 기관투자자10 | 100 | 100 | |||||||||||||

| 기관투자자11 | 200 | 200 | |||||||||||||

| 기관투자자12 | 100 | 100 | |||||||||||||

| 기관투자자13 | 100 | 100 | |||||||||||||

| 기관투자자14 | 100 | 100 | |||||||||||||

| 기관투자자15 | 100 | 100 | |||||||||||||

| 기관투자자16 | 100 | 100 | |||||||||||||

| 기관투자자17 | 100 | 100 | |||||||||||||

| 기관투자자18 | 300 | 300 | |||||||||||||

| 기관투자자19 | 300 | 300 | |||||||||||||

| 기관투자자20 | 200 | 200 | |||||||||||||

| 합계 | 100 | 100 | 100 | 200 | 100 | 100 | 500 | 100 | 100 | 400 | 200 | 100 | 100 | 800 | 3,000 |

| 누적합계 | 100 | 200 | 300 | 500 | 600 | 700 | 1,200 | 1,300 | 1,400 | 1,800 | 2,000 | 2,100 | 2,200 | 3,000 | - |

| [회 차 : 제298-2회] |

| (단위 : bp, 건, 억원) |

| 수요예측 참여자 | SK㈜ 5년 만기 회사채 개별민평 대비 스프레드 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2 | 3 | 4 | 6 | 7 | 9 | 10 | 16 | 17 | 19 | 20 | 25 | 합계 | |

| 기관투자자1 | 100 | 100 | |||||||||||

| 기관투자자2 | 100 | 100 | |||||||||||

| 기관투자자3 | 100 | 100 | |||||||||||

| 기관투자자4 | 100 | 100 | |||||||||||

| 기관투자자5 | 100 | 100 | |||||||||||

| 기관투자자6 | 100 | 100 | |||||||||||

| 기관투자자7 | 100 | 100 | |||||||||||

| 기관투자자8 | 200 | 200 | |||||||||||

| 기관투자자9 | 200 | 200 | |||||||||||

| 기관투자자10 | 100 | 100 | |||||||||||

| 기관투자자11 | 100 | 100 | |||||||||||

| 기관투자자12 | 100 | 100 | |||||||||||

| 기관투자자13 | 100 | 100 | |||||||||||

| 기관투자자14 | 100 | 100 | |||||||||||

| 기관투자자15 | 100 | 100 | |||||||||||

| 기관투자자16 | 100 | 100 | |||||||||||

| 기관투자자17 | 100 | 100 | |||||||||||

| 기관투자자18 | 100 | 100 | |||||||||||

| 기관투자자19 | 300 | 300 | |||||||||||

| 기관투자자20 | 300 | 300 | |||||||||||

| 기관투자자21 | 100 | 100 | |||||||||||

| 기관투자자22 | 100 | 100 | |||||||||||

| 기관투자자23 | 100 | 100 | |||||||||||

| 합계 | 100 | 200 | 200 | 200 | 500 | 200 | 300 | 100 | 200 | 600 | 200 | 100 | 2,900 |

| 누적합계 | 100 | 300 | 500 | 700 | 1,200 | 1,400 | 1,700 | 1,800 | 2,000 | 2,600 | 2,800 | 2,900 | - |

| [회 차 : 제298-3회] |

| (단위 : bp, 건, 억원) |

| 수요예측 참여자 | SK㈜ 10년 만기 회사채 개별민평 대비 스프레드 | |||||||

|---|---|---|---|---|---|---|---|---|

| 0 | 3 | 9 | 12 | 14 | 15 | 19 | 합계 | |

| 기관투자자1 | 100 | 100 | ||||||

| 기관투자자2 | 100 | 100 | ||||||

| 기관투자자3 | 100 | 100 | ||||||

| 기관투자자4 | 100 | 100 | ||||||

| 기관투자자5 | 100 | 100 | ||||||

| 기관투자자6 | 100 | 100 | ||||||

| 기관투자자7 | 300 | 300 | ||||||

| 기관투자자8 | 300 | 300 | ||||||

| 기관투자자9 | 100 | 100 | ||||||

| 합계 | 100 | 100 | 100 | 100 | 100 | 100 | 700 | 1,300 |

| 누적합계 | 100 | 200 | 300 | 400 | 500 | 600 | 1,300 | - |

마. 유효수요의 범위, 산정근거

| 구 분 | 내 용 |

|---|---|

| 유효수요의 정의 | "유효수요"란, 공모금리 결정 시, 과도하게 높거나 낮은 금리로 참여한 물량을 제외한 물량 |

| 유효수요의 범위 | 공모희망금리 상단 이자율 이내로 수요예측에 참여한 모든 물량 |

| 유효수요 산정 근거 |

수요예측 실시 결과, 본 사채의 공모희망금리 범위 내의 수요예측 참여물량이 발행예정금액을 초과하여 "공동대표주관회사"는 "발행회사"와 협의하여 최초 증권신고서 제출시 기재한 바와 같이 제298-1회, 제298-2회 및 제298-3회 무보증사채 발행금액의 총액을 1,900억원으로 증액하기로결정하였습니다. (제298-2회 : 400억 증액) '본 채권'의 유효수요는 금융투자협회「무보증사채 수요예측 모범규준」및 "공동대표주관회사"의 내부 지침에 근거하여 "발행회사" 및 "공동대표주관회사"가 협의하여 결정함 |

| 최종 발행수익률 확정을 위한 수요예측 결과 반영 |

본 사채의 최종 발행금리는 앞서 산정한 유효수요의 범위 내에서 낮은 금리부터 "누적도수"로 계산하는 방법을 사용하였으며, 발행금액과 발행금리는 "발행회사"와 "공동대표주관회사"가 최종 협의하여 결정되었습니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

(1) "대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정합니다.

(2) 수요예측은 한국금융투자협회의 "무보증사채 수요예측 모범규준" 및 "대표주관회사"의 내부지침에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 시스템을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "대표주관회사"가 협의하여 Fax 접수 등 수요예측 방법을 결정할 수 있습니다.

(3) 수요예측기간은 2021년 10월 28일 09시부터 16시 30분까지로 합니다.

(4) "본 사채"의 수요예측 공모희망 금리

[제298-1회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 3년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율

[제298-2회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 5년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율

[제298-3회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK㈜ 10년 만기 무보증사채개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율

(5) "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준"에 따라 "대표주관회사"가 결정하며, 인수단은 이에 따른 모든 권한을 "대표주관회사"에 위임합니다.

(6) "수요예측"에 따른 배정 후, "대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부합니다.

(7) "대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 즉시 "발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공합니다.

(8) "대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 합니다.

(9) "대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재 시 착오방지 등을 위한 대책을 마련하여야 합니다.

(10) "대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 합니다.

(11) "대표주관회사"는 집합투자업자의 경우 수요예측 참여시 펀드재산과 고유재산을 구분하여 접수하여야 합니다.

(12) "대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 안됩니다.

(13) "대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 안됩니다.

(14) "대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 "자본시장과 금융투자업에 관한 법률 시행령" 제62조에서 정한 기간 동안 기록, 유지하여야 합니다.

나. 청약

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약증거금과 함께 청약취급처에서 청약합니다.

(2) 수요예측에 참여하여 우선배정 받은 기관투자자 (이하 "인수규정" 제2조 제8호에 의한 기관투자자로 하며, 법 제8조 제7항의 신탁업자를 포함합니다.)만 청약할 수 있습니다. 단, 수요예측을 통해 배정된 금액의 총합계가 "발행회사"의 최종 발행금액에 미달하는 경우 기관투자자, 전문투자자 및 일반투자자("본 사채"의 청약자 중, 기관투자자 및 전문투자자를 제외한 투자자를 말합니다. 이하 같습니다)도 청약에 참여할 수 있습니다.

(3) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을하여야 합니다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 봅니다.

(4) 청약단위 : 최저청약단위는 일백억원 이상으로 하며, 일백억원 이상은 일백억원 단위로 합니다.

(5) 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하며, 2021년 11월 05일에 "본 사채"의 납입금으로 대체 충당하고, 청약증거금에 대하여는 무이자로 합니다.

(6) 청약취급처 : "대표주관회사"의 본점. 단, "대표주관회사"와 "인수단"이 협의한 경우에 한하여 "인수회사"에서 같은 방법으로 청약할 수 있다.

(7) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 투자설명서를 교부 받아야합니다.

① 교부장소 : 인수단의 본ㆍ지점

② 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부합니다.

③ 교부일시 : 2021년 11월 05일

④ 기타사항

- "본 사채" 청약에 참여하고자 하는 투자자는 청약 전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부 받지 않고자 할 경우, 투자설명서 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시하여야 합니다.

- 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없습니다.

|

※ 관련법규 <자본시장과 금융투자업에 관한 법률> 가. 전문투자자 나. 삭제 <2016.6.28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업 인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자

1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다.

|

다. 배정

(1) 수요예측에 참여한 기관투자자(이하 "수요예측 참여자"라 합니다)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우, 청약금액의 100%를 우선배정 합니다.

(2) 상기 (1)의 방법에 따른 우선배정금액이 발행금액 총액에 미달 될 경우, 발행금액 총액에서 우선배정금액을 공제한 잔액을 "수요예측 참여자"의 초과청약금액을 고려하여 우선 배정하되, "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」을 준용하여 "대표주관회사"가 합리적으로 판단하여 배정합니다.

(3) 상기 (1), (2)의 방법으로 배정한 후 잔액이 발생한 경우, 발행금액 총액에서 "수요예측 참여자"의 최종 배정금액을 공제한 잔액을 청약일 당일 11시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있으며, 이 경우 다음의 방법에 따릅니다.

① 전문투자자 및 기관투자자 : 청약금액에 비례하여 안분 배정하되, 청약자별 배정금액의 백억원 미만의 금액은 절사하며 잔여금액은 최대 청약자에게 배정합니다. 단,동순위 최대 청약자가 2곳 이상인 경우에는 "대표주관회사"가 합리적으로 판단하여 배정합니다.

② 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정합니다.

ⅰ) 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정합니다.

ⅱ) 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정합니다.

(4) 상기 (3)의 방법으로 배정한 결과에도 불구하고 청약 종료일 16시까지 납부된 청약금이 "본 사채"의 전자등록총액에 미달하는 경우, "인수단"은 인수비율에 따라 잔여물량을 안분하여 인수하고, "본 사채"의 납입일 당일 납입은행에 인수금액을 납입합니다. 세부사항은 "본 사채"와 관련하여 체결한 인수계약서의 내용을 따릅니다.

(5) "본 사채"의 "인수단"은 "무보증사채 수요예측 모범규준"에 따라 "대표주관회사"가 납입일 당일 "본 사채"를 수요예측 및 청약의 결과 배정된 내역에 따라 배정할 것을 위임합니다. "대표주관회사"는 선량한 관리자의 주의의무로 이를 수행합니다.

라. 일정

(1) 납입기일: 2021년 11월 05일

(2) 발행일: 2021년 11월 05일

마. 납입장소

㈜하나은행 SK센터지점

바. 상장일정

(1) 상장신청예정일: 2021년 11월 02일

(2) 상장예정일: 2021년 11월 05일

사. 사채권 교부 관련

본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며 사채권이나 등록필증의 교부 등이 존재하지 않습니다.

자. 기타 모집 또는 매출에 관한 사항

(1) 본 사채권의 원리금 지급은 SK㈜가 전적으로 책임을 집니다.

(2) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출 이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 본 사채 이자율을 하회하는 경우에는 본 사채 이자율을 적용합니다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차 : | 제298-1회 | ] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로88 | 20,000,000,000 | 0.30 | 총액인수 |

| SK증권(주) | 00131850 | 서울특별시 영등포구 국제금융로8길 31 | 20,000,000,000 | 0.30 | 총액인수 |

| 하나금융투자(주) | 00113465 | 서울특별시 영등포구 의사당대로 82 | 10,000,000,000 | 0.30 | 총액인수 |

| [회 차 : | 제298-2회 | ] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로88 | 45,000,000,000 | 0.30 | 총액인수 |

| SK증권(주) | 00131850 | 서울특별시 영등포구 국제금융로8길 31 | 45,000,000,000 |

0.30 | 총액인수 |

| 신한금융투자(주) | 00138321 | 서울특별시 영등포구 여의대로 70 | 10,000,000,000 | 0.30 | 총액인수 |

| [회 차 : | 제298-3회 | ] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로88 | 15,000,000,000 | 0.30 | 총액인수 |

| SK증권(주) | 00131850 | 서울특별시 영등포구 국제금융로8길 31 | 15,000,000,000 | 0.30 | 총액인수 |

| 신영증권(주) | 00136721 | 서울특별시 영등포구 국제금융로8길 16 | 10,000,000,000 | 0.30 | 총액인수 |

나. 사채의 관리

| [회 차 : | 제298-1회 | ] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 50,000,000,000 | 2,000,000 | - |

| [회 차 : | 제298-2회 | ] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 100,000,000,000 | 2,000,000 | - |

| [회 차 : | 제298-3회 | ] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 40,000,000,000 | 2,000,000 | - |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

인수계약서 제17조(특약사항)

|

"발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래 각호의 사항이 발생하였을 경우에는 지체없이 "대표주관회사"에게 통보하여야 한다. 다만, 금융감독원이나 한국거래소에 공시한 경우에는 "대표주관회사"에게 통보한 것으로 간주한다. 1. "발행회사"의 발행어음 및 수표의 부도 또는 은행거래가 정지된 때 2. 영업의 일부 또는 전부의 변경 또는 정지 3. 영업목적의 변경 4. 화재 홍수 등 천재지변, 재해로 인하여 "발행회사"에 막대한 손해가 발생한 때 5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 6. "발행회사" 자본총액의 100% 이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있는 때 7. "발행회사" 자본총액의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있는 때 8. 기타 "발행회사"의 경영상 중대한 영향을 미치는 사항이 발생한 때 9. "발행회사"의 중요한 자산 또는 영업의 전부 또는 일부를 양도할 때 10. "발행회사"의 주식이나 주식으로 교부할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회의 결의가 있은 때 11. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 12. "발행회사"가 "본 사채" 이외의 사채를 발행하기로 하는 이사회의 결의가 있는 때 13. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 주요 권리내용

가. 일반적인 사항

| (단위 : 원, %) |

| 회 차 | 금 액 | 이자율 | 만기일 | 비고 |

|---|---|---|---|---|

| 제298-1회 무보증사채 | 50,000,000,000 | 2.505 | 2024년 11월 05일 | - |

| 제298-2회 무보증사채 | 100,000,000,000 | 2.716 | 2026년 11월 05일 | - |

| 제298-3회 무보증사채 | 40,000,000,000 | 2.830 | 2031년 11월 05일 | - |

| 합 계 | 190,000,000,000 | - | - | - |

나. 기한의 이익 상실에 관한 사항 ("사채관리계약서 제1-2조 14항")

|