|

|

현대두산인프라코어_증권신고서_대표이사등의확인서명_20210910 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| 금융위원회 귀중 | 2021년 09월 10일 |

| 회 사 명 : |

현대두산인프라코어 주식회사 |

| 대 표 이 사 : |

손 동 연 |

| 본 점 소 재 지 : |

인천광역시 동구 인중로 489 (화수동) |

| (전 화) 032-211-1114 | |

| (홈페이지) http://www.hyundai-di.com | |

| 작 성 책 임 자 : | (직 책) 재무관리부문 상무 (성 명) 이 종 윤 |

| (전 화) 031-5179-4242 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 115,107,913주 | |

| 모집 또는 매출총액 : | 799,999,995,350 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 현대두산인프라코어(주) → 경기도 성남시 분당구 정자일로 155 KB증권(주) → 서울특별시 영등포구 여의나루로 50 NH투자증권(주) - 서울특별시 영등포구 여의대로 108 한국투자증권(주) → 서울특별시 영등포구 의사당대로 88 미래에셋증권(주) → 서울특별시 중구 을지로5길 26 하나금융투자(주) → 서울특별시 영등포구 의사당대로 82 삼성증권(주) → 서울특별시 서초구 서초대로74길 11 DB금융투자(주) - 서울특별시 영등포구 국제금융로8길 32 대신증권(주) → 서울특별시 중구 삼일대로 343 하이투자증권(주) → 서울특별시 영등포구 여의나루로 61 |

【 대표이사 등의 확인 】

|

|

현대두산인프라코어_증권신고서_대표이사등의확인서명_20210910 |

요약정보

1. 핵심투자위험

| ※ 당사는 2020년말 이후 분할 및 주요 자회사 지분의 이전(두산밥캣을 투자부문으로 인적분할 후 두산중공업에 흡수합병), 회사 매각에 따른 최대주주 변경(두산중공업 → 현대제뉴인), 두산인프라코어 중국법인(DICC) 지분 취득 결정 및 관련 소송 변동(예정), 무상감자 및 금번 유상증자 결정 등 주요 사항을 공시한 바 있습니다. 해당 사항의 상세 내용 및 파생되는 위험에 대해서는 본 투자위험요소 항목 전반에 걸쳐 기술되어 있습니다. 따라서 본 투자위험요소에 대하여 면밀히 검토 후 투자에 임하여 주시기 바라며, 아래에 최근 당사 주요 공시 사항과 관련한 내용을 요약 제시하였으니 참고하여 주시기 바랍니다. |

| [최근 당사 주요 공시 사항] |

| 공시일 | 공시 보고서명 | 주요 내용 | 후속 조치 또는 예정 사항 |

|---|---|---|---|

| 2021.02.05 | 투자판단관련 주요경영사항 |

두산중공업-현대중공업지주 간 주식매매계약 체결 | - 2021.04.09 현대중공업지주가 취득한 주식매매계약상 지위를 자회사 현대제뉴인에 이전 |

| 2021.03.19 | 주요사항보고서 (회사분할합병결정) |

두산인프라코어를 사업부문과 투자부문(두산밥캣 지분 보유)으로 인적분할하여 투자부문을 두산중공업에 합병하기로 결정 |

- 2021.07.01 분할기일로 분할합병 완료 |

| 2021.08.18 | 타법인주식및 출자증권취득결정 |

재무적투자자가 보유한 DICC 지분 20%를 3,050억원에 취득하기로 결정 |

- 2021.10.29 지분 매매 완료 후 DICC 관련 소송 취하 예정(두산캐피탈 지분 관련 사항 제외) |

| 2021.08.19 | 최대주주변경 | 주식매매계약 이행에 따라 당사 최대주주가 두산중공업에서 현대제뉴인으로 변경 |

- 2021.09.10 정관 변경을 통해 당사 사명을 두산인프라코어에서 현대두산인프라코어로 변경 - 향후 공정거래위원회 승인 완료 후 소속 기업집단 두산에서 현대중공업으로 변경 예정 |

| 2021.08.25 | 주요사항보고서 (감자결정) |

액면가 무상감자(5,000원 → 1,000원) 결정 | - 2021.09.10 주주총회를 통해 가결 - 2021.10.12 감자 기준일로 무상감자 완료 예정 - 2021.10.26 액면 변경 신주 변경상장 예정 |

| 2021.09.10 | 주요사항보고서 (유상증자결정) |

8,000억원 규모 주주배정 후 실권주 일반공모 유상증자 결정 | - 2021.12.03 모집총액 최종 확정 예정 - 2021.12.16 유상증자 대금 납입 완료 예정 - 2021.12.28 유상 신주 추가상장 예정 |

| 자료 : 당사 전자공시 |

| 구 분 | 내 용 |

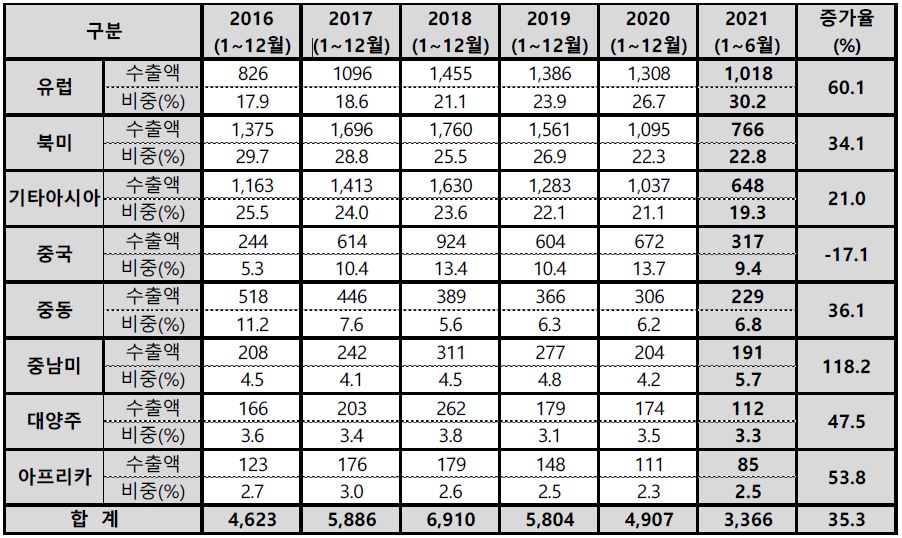

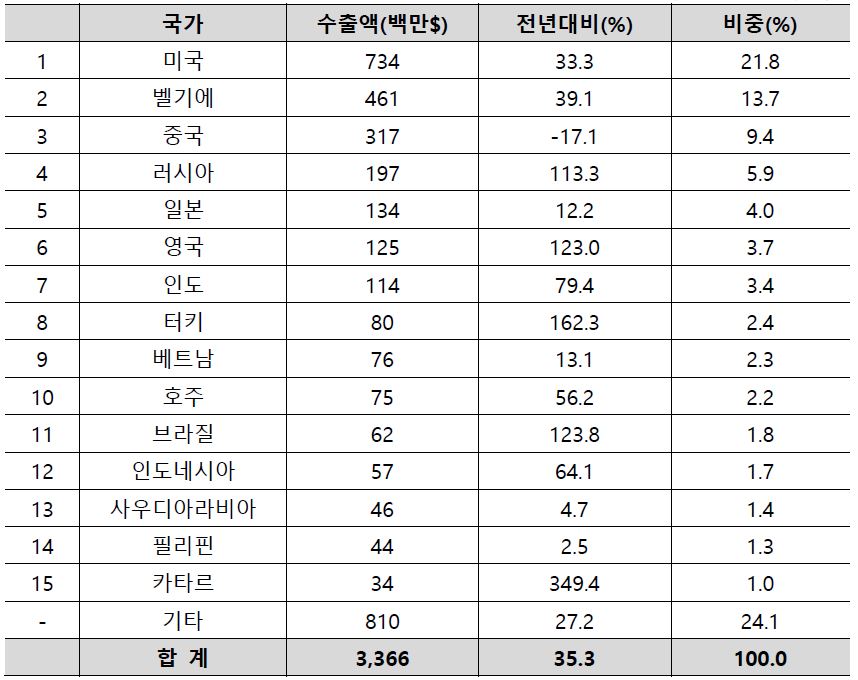

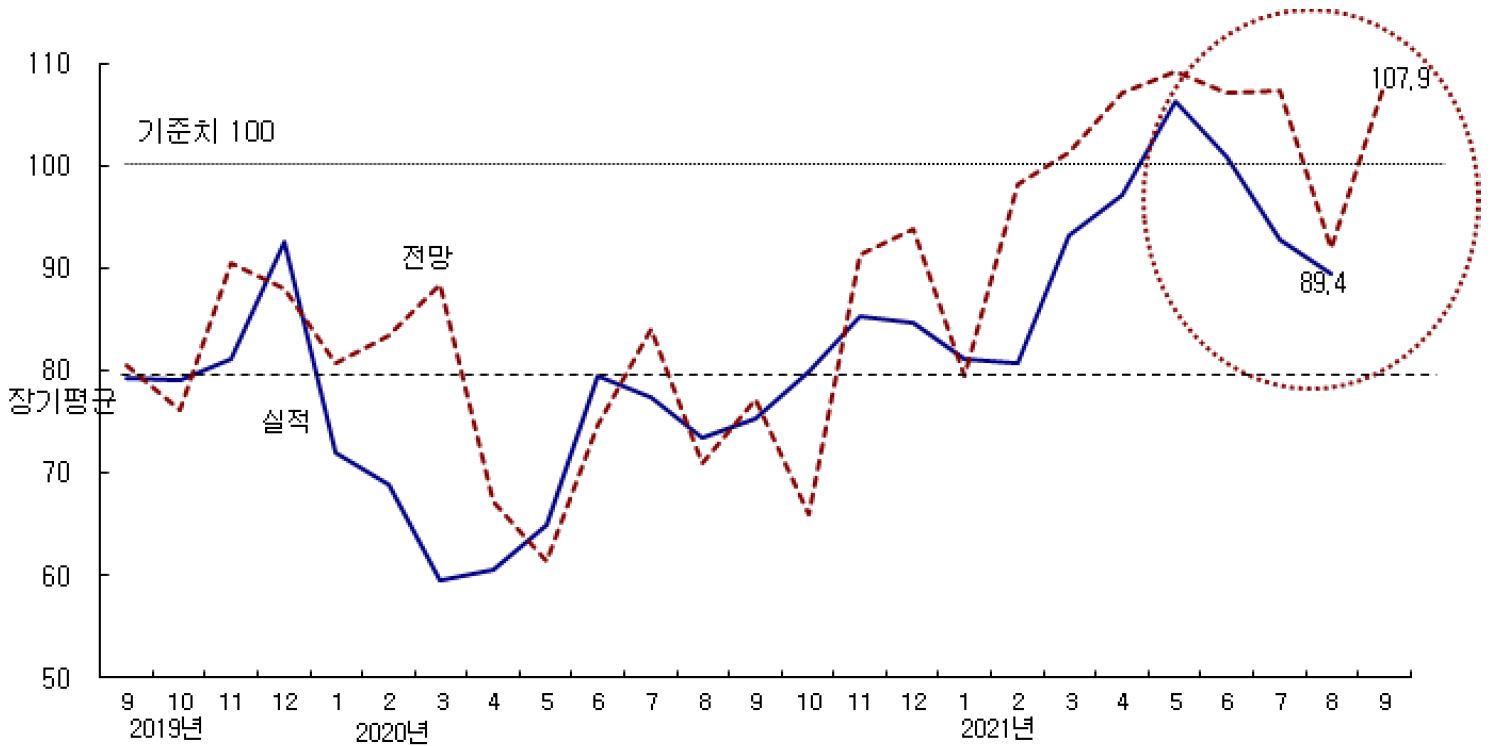

| 사업위험 | [가. 중단사업 발생 및 사업포트폴리오 변동에 따른 위험] 당사는 2021년 07월 01일을 분할기일로 하여 당사(분할회사)가 기존 영위하였던 사업 중 투자사업부문(분할합병대상부문)을 분할하여 두산중공업 주식회사(분할승계회사)에 흡수합병하는 방식의 분할합병을 완료하였습니다. 이에 따라 연결 기준 두산밥캣이 영위하였던 사업은 중단사업으로 분류되었으며, 향후 당사의 매출 및 이익에 두산밥캣의 사업 성과가 포함되지 않습니다. 2020년 기준 두산밥캣 부문의 순매출액 비중은 53%, 영업이익 비중은 60%로 높은 수준이었기 때문에 두산밥캣의 분할로 인하여 당사의 매출 및 이익 규모가 축소될 것으로 판단되며, 건설기계사업 부문에 대한 의존도가 증가하여 포트폴리오 편중 위험이 심화될 수 있는 점 유의하여 주시기 바랍니다. 특히 두산밥캣 분할로 인하여 향후 당사의 Compact 건설기계 매출이 발생이 중단되고 Heavy 제품에 매출이 편중되면서 경기 변동에 따른 매출 변동성이 증가할 수 있는 점 유의하여 주시기 바랍니다. 한편 기존 북미 지역에서 높은 수준의 매출을 기록한 두산밥캣 분할로 인하여 향후 당사의 북미 지역 점유율 및 매출 비중이 큰 폭으로 축소될 수 있으며, 상대적으로 중국 및 아시아 지역 매출 비중이 높아짐에 따라 당사의 지역별 매출 편중 위험이 심화될 수 있으니 유의하여 주시기 바랍니다. [나. 글로벌 경기 변동에 따른 위험] 당사의 2021년 상반기 수출 비중은 79.89%이며, 수출 및 해외 매출 규모가 큰 당사 사업의 특성상 글로벌 경기 변동 상황 및 해외 시장 업황에 따라 실적 변동성이 높게 나타날 수 있습니다. 글로벌 경기는 2019년말 이후 COVID-19(코로나19) 바이러스의 전세계적 확산으로 인해 부정적인 영향을 받은 바 있으며, 경제 불확실성이 현재까지도 지속되고 있습니다. 2021년 7월 IMF에서 발표한 세계경제전망에 따르면 세계경제는 2021년 6.0%, 2022년 4.9%의 성장률을 기록할 것으로 전망되고 있으나, 향후에도 코로나19 백신 접종 속도, 델타 바이러스 등 변이 코로나 바이러스 확산 속도, 주요 선진국 및 국내 통화정책과 재정정책 등에 따라 글로벌 경기는 상당한 영향을 받을 가능성이 존재합니다. 뿐만 아니라 미국-중국 간 경제적 갈등 고조, OPEC+(석유수출기구와 러시아 등 10개 산유국 연합) 국가 간 갈등, 전쟁/테러 및 사회적 불안 등이 세계 경제에 부정적인 영향을 끼칠 가능성도 배제할 수 없으며, 코로나19 영향이 장기간 지속될 경우 복합적 요인에 의해 세계 경기 침체가 더욱 장기화될 수 있어 전세계 경제에 불확실성이 존재하는 상황입니다. 투자자분들께서는 이러한 경기 불확실성이 향후 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시고 투자 의사결정을 내리시기 바랍니다. [다. 국내외 건설기계 시장 위축에 따른 위험] 2021년 상반기 건설기계 완성차 생산량 및 출하량은 각각 51,506대와 51,803대로 각각 전년 동기 대비 31.8% 및 29.6% 증가하였습니다. 총 출하량 중 국내판매는 18,026대로 전년 동기 13,810대 대비 30.5% 증가하였고, 수출은 33,777대로 전년 동기 26,159대 대비 29.1% 증가한 것으로 나타났습니다. 글로벌 건설기계 시장은 2012년부터 지속 감소세를 이어왔으나 2016년 인도, 중국 시장의 성장으로 전년 대비 소폭 성장한데 이어 2017년 미국, 중국 시장의 성장 및 인도 등 신흥 지역의 인프라 투자 확대에 따라 큰 폭으로 성장하였습니다. 성장 기조는 2018년까지 이어졌으나, 2019년 미국, 유럽 등 주요국 건설기계 수요의 하락 및 중국 인프라 투자 축소로 인해 시장 규모가 감소하였고, 2020년에는 COVID-19 감염증 확산으로 인한 중국 및 미국발 글로벌 경기둔화로 인해 시장규모 감소세가 이어졌습니다. 다만 2021년에는 백신 공급 및 경제 재개 등 요인으로 인하여 점차 경기 회복세가 나타나면서 글로벌 건설기계 시장도 양호한 모습을 나타내고 있는 것으로 판단됩니다. 그럼에도 불구하고 COVID-19 변이바이러스 확산 등 위험 요인이 지속되고 있으며, 향후 글로벌 경제 환경, 정부의 투자 정책, 유가, 원자재 등 수요 산업의 회복 여부에 따라 건설기계 수요가 좌우되고 정치 변동, 환율 등 변화에 따른 시장변동에 민감한 바, 투자자께서는 이러한 요인들을 지속적으로 모니터링 하시기 바랍니다. [라. 경쟁심화 및 두산밥캣 분할에 따른 시장점유율 하락위험] 글로벌 건설기계 시장은 상위 10개사가 60% 이상을 점유하고 있는 가운데 과점체제의 내수시장에 비하여 경쟁강도가 높은 시장이며, 당사를 비롯한 국내업체는 수출 및 해외법인을 통해 대부분의 매출을 시현하고 있습니다. 2020년 당사(분할 전 두산밥캣 매출 포함)는 글로벌 건설기계업체 중 시장점유율 상위 9위(3.7%)를 기록하였으며, 지속적으로 글로벌 시장경쟁에서 우위를 점하기 위해 꾸준한 R&D 투자와 제품 다양화, 유통망 확장 등의 노력 등을 진행하고 있지만, 글로벌 경쟁사의 영업정책 강화와 신제품 개발 등으로 인해 시장점유율이 하락할 가능성이 존재하오니 투자 시 유의하여 주시기 바랍니다. 특히 2021년 07월 01일부로 두산밥캣이 당사로부터 분할됨에 따라 향후 당사의 글로벌 점유율이 하락할 수 있으며, 당사가 기존 경쟁사였던 현대건설기계와 동일한 기업집단에 포함됨으로써 글로벌 시장 점유율에 변동이 발생할 수 있는 점 유의하여 주시기 바랍니다. [마. 국내 건설업 부진에 따른 위험] 건설기계 사업은 SOC 사업 등 전반적인 건설경기에 영향을 받는 사업으로, 건설경기변동성과 밀접하게 관련이 있습니다. 건설기업 경기실사지수(CBSI)는 2018년 이래로 대체로 100 미만을 기록하고 있으며, 국내외 경기 침체 지속 및 COVID-19 여파로 인해 2020년 3월, 7년 1개월만에 60선을 하방 돌파하여 59.5를 기록했습니다. 2020년 6월과 7월 연기된 공사 발주가 재개되면서 경기실사지수는 일부 회복되는 모습을 보이며 2021년 5월에는 106.3으로 2002년 6월(113.4) 이후 18년 11개월만 최대치를 기록하였으나, 이후 계절적 요인 및 코로나 4차 대유행 등 영향으로 인하여 다시 하락 추세로 전환하였고 2021년 8월 89.4를 기록하며 6개월만에 90선 아래로 떨어졌습니다. 2021년 들어 건설업 침체 상황이 일부 개선되는 모습을 보였으나 최근 2년 평균 CBSI가 80 수준에 불과하여 건설업 및 건설기계 산업 전망은 불확실한 상황입니다. 따라서 투자자께서는 상기와 같은 배경에 유의하시고 거시적 관점에서의 영업환경에 대하여 지속적으로 모니터링하시기 바랍니다. [바. 정부 규제에 따른 위험] 건설기계 산업은 정부의 규제에 민감한 산업입니다. 관련 규제로 수급조절을 위한 건설기계 등록 제한규제, 건설기계 제작결함 시정제도, 대형 건설기계 도로운송 제한, 대기보호를 위한 배기관련 규제 등이 존재합니다. 이와 같이 시행 중인 이같은 규제 이외에도 예측치 못한 규제 시행으로 인해 당사 및 건설기계산업 전반의 신규 발주 등이 변동될 가능성이 있으니 투자자 여러분께서는 유의하시기 바랍니다. [사. 엔진사업부문의 외부 경영환경 악화에 따른 위험] 엔진 산업은 대표적인 기계장치 산업으로 대규모의 설비투자와 기술개발이 선행되어야 하는 기술, 자본 집약적 산업입니다. 성장을 기록하며 전세계 엔진시장을 주도하던 중국 시장이 전반적인 성장률 저하로 어려움을 겪었으나, 최근 건설 경기의 재도약에 따른 건설장비용 엔진 수요의 증가가 예상됩니다. 하지만 기존 주도시장인 중국 시장의 전반전인 경기 침체의 개선속도가 지연되거나, 규제 강화에 따른 기술 개발 노력 저하 시, 당사의 전반적인 실적에 부정적인 영향을 미칠 수 있으므로, 투자 시 유의하여 주시기 바랍니다. [아. 트렌드에 적합한 신기술 개발 실패 위험] 당사가 영위하고 있는 건설기계 산업에서 성공하기 위해서는 정부 규제, 소비자 선호도, 기술 트렌드에 맞는 제품을 적시에, 비용 효율적으로 개발할 수 있는 능력을 갖추어야 하는 바, 신제품 및 신기술 개발이 지연되거나 수익 창출 실패로 개발 비용의 회수가 불가능해질 경우 당사의 사업, 재정상황, 운영 실적에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하여 주시기 바랍니다. [자. 생산능력 확보 관련 위험] 생산능력을 확장하고 생산시설을 업그레이드할 수 있는 역량은 향후 당사의 지속 가능 성장을 위한 필수 요소이나, 생산능력의 확장은 정부의 인허가 지연, 원자재 확보의 어려움, 제조설비 공급업체와의 문제, 장비 고장 등과 같은 많은 위험과 불확실성을 내포하고있습니다. 따라서 생산능력 확대를 위한 자본지출 후, 계획한 만큼의 생산 능력 확보에 실패할 시 당사의 수익성과 재무상태에 부정적 영향을 미칠 수 있는 바, 투자자께서는 이 점 유의하여 주시기 바랍니다. [차. 각 사업장 소재 국가별 환경규제 위험] 당사는 사업을 영위하고 있는 각국의 다양하고 엄격한 환경규제를 적용 받고 있습니다. 따라서 당사가 동 환경규제 변동에 대해 사전에 예측하여 효과적으로 대응하지 못할 경우, 당사 제품의 판매 및 유통에 제한을 줄 수 있고 이는 사업, 재정상황 및 운영실적에 부정적인 영향을 줄수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. [카. 전문인력 확보 실패 위험] 당사의 성공적인 사업 수행을 위해서는 전문성을 지닌 주요 인력의 확보가 필수적이며, 이러한 주요 인력들을 지속적으로 확보 및 유지 하지 못할시 당사의 사업에 부정적 영향을 미칠 수 있으므로, 투자자께서는 이 점 유의하시기 바랍니다. [타. 지적재산권, 영업 비밀, 특허되지 않은 고유의 노하우 보호 위험] 당사의 지적재산권, 영업 비밀, 특허되지 않은 고유의 노하우를 보호하지 못할 경우 당사의 경쟁력이 약화되고, 당사의 사업환경과 향후 전망에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하여 주시기 바랍니다. |

| 회사위험 | [가. 최대주주 및 기업집단 변경에 따른 위험] 2021년 08월 19일부로 당사의 최대주주는 두산중공업(주)에서 현대제뉴인(주)로 변경되었으며, 당사의 사명 또한 기존 두산인프라코어(주)에서 현대두산인프라코어(주)로 변경된 바 있습니다. 당사가 속한 기업집단 또한 두산에서 현대중공업으로 변경될 예정이나, 최종적인 기업집단 변경은 공정거래위원회의 최종 승인 시점에 완료될 예정입니다. 따라서 본 증권신고서 기재 내용 중 기업집단, 계열회사 및 특수관계자 등에 관한 일부 사항은 기존 두산그룹 기준으로 작성되어 있으며, 해당 사항은 기업집단 변경 완료 후 수정될 수 있음에 유의하여 주시기 바랍니다. 금번 최대주주 변경으로 인하여 당사는 향후 영업 및 재무 활동 등 전반적인 사항에 대하여 직간접적인 영향을 받을 수 있습니다. 최근 당사에 대한 신용평가 의견에 따르면 계열 지원 가능성 향상 및 계열사인 현대건설기계와의 시너지 효과 등 일부 긍정적인 효과도 예상되나, 현재 시점에서 최대주주 및 계열 변경으로 인한 효과를 확실하게 예측할 수 없으니 이 점 유의하여 주시기 바랍니다. 한편 당사는 2005년 4월부터 약 16년 간 두산 그룹에 속하여 영업을 지속해 왔기 때문에 기존 당사의 경영 실적을 기반으로 계열 변경 후의 경영 성과를 예측하는 데에는 상당한 제한이 있을 수 있습니다. 본 증권신고서뿐만 아니라 사업보고서, 반기보고서, 분기보고서 등 당사가 기존에 공시한 자료를 해석함에 있어 이 점 유의하여 주시기 바랍니다. [나. 분할에 따른 재무안정성 및 수익성 저하 위험] 당사는 2021년 07월 01일을 분할기일로 하여 당사(분할회사)가 기존 영위하였던 사업 중 투자사업부문(분할합병대상부문)을 분할하여 두산중공업 주식회사(분할승계회사)에 흡수합병하는 방식의 분할합병을 완료하였습니다. 두산중공업이 2021년 04월 28일 공시한 투자설명서에 따르면, 본건 분할합병은 적격분할 요건을 충족하지 않으므로 분할합병 및 합병신주 수령에 응한 당사 주주에게 의제배당에 대한 법인세 또는 소득세가 과세된 바 있습니다. 이와 관련하여 당사 입장에서는 법인세가 발생하여 납부될 예정입니다. 한편 당사의 2020년말 연결 부채비율은 167.92%였으나, 두산밥캣 분할 예정 정보가 반영되면서 2021년 상반기말 연결 부채비율은 319.77%로 크게 증가하였으며, 2021년 상반기말 재무 수치에 분할 효과를 미리 반영할 경우 부채비율은 345.33%로 추가 증가합니다. 더불어 분할기일인 2021년 07월 01일 기준으로 당사가 작성한 개시재무제표에 따르면 부채비율이 452.86%까지 증가하는 상황이나, 다만 분할로 인하여 부채 계상된 법인세 등 지출 예정 비용 대비 당사가 3배 이상의 현금및현금성자산을 확보하고 있어 비용 지출에 따른 유동성 부족은 예상되지 않는 상황입니다. 아울러 금번 진행하는 유상증자의 규모를 고려할 때 당사의 부채비율이 상당 수준 개선될 것으로 예상되기는 하나, 분할에 따른 두산밥캣 지분 등 비영업 자산의 감소로 인해 당사의 재무적 융통성이 크게 감소한 점 유의하시기 바랍니다. 한편 분할로 인하여 기존 당사의 주요 종속회사였던 두산밥캣(주) 지분이 모두 두산중공업(주)에 이전되었습니다. 이에 따라 향후 두산밥캣(주)의 실적이 당사의 연결 기준 손익계산서에 포함되지 않게 되며, 당사가 2021년 상반기 기록한 3,433억원의 연결당기순이익 중에서도 중단영업이익이 2,134억원으로 약 62%의 높은 비중을 차지하고 있습니다. 또한 당사는 2021년 상반기말 기준 두산밥캣의 지분 51.05%를 보유한 최대주주로서 지분 보유 기간 동안 두산밥캣으로부터 배당금을 수취할 수 있었으나, 분할 이후로는 두산밥캣으로부터 배당 수익이 발생되지 않습니다. 이처럼 분할로 인해 향후 당사의 전반적인 재무안정성 및 수익성이 저하될 수 있으니 유의하시기 바랍니다. [다. 분할 후 공모에 따른 재무추이 분석 관련 위험] 당사가 기존 공시한 자료 중 분할기일인 2021년 07월 01일 이전을 기준일로 하는 경우 분할로 인한 재무적 효과가 반영되어 있지 않을 수 있습니다. 분할기일 전을 기준으로 하는 자료를 기반으로 당사의 향후 경영 성과를 예측하고자 할 경우 상당한 괴리가 발생할 가능성이 있으니 본 증권신고서를 포함하여 당사의 기존 공시자료 등을 해석할 때 이 점 유의하여 주시기 바랍니다. 한편 본 증권신고서에 기재된 일부 재무 수치는 당사가 경영관리 목적으로 분할 효과를 소급 반영하여 재작성한 것으로서, 연도별 비교 연속성 및 향후 당사의 사업 성과에 대한 예측력을 제고하기 위하여 제시한 것입니다. 이러한 재무 수치의 경우 감사를 받지 아니한 수치이며, 일부 재무적 추정이 포함되어 있으니 이 점 유의하여 주시기 바랍니다. [라. 두산인프라코어 중국법인(DICC) 지분 취득 관련 위험] 당사는 2021년 08월 18일 이사회 결의를 통하여 기존 당사가 지분 80%를 보유한 두산인프라코어 중국법인(DICC)의 잔여 지분 20%를 3,050억원에 추가 취득하기로 결정하였습니다. DICC 지분 매매 거래 완료 후 최대 약 7,200억원 규모의 당사 피소 소송이 종결될 예정임에 따라 당사의 우발채무가 감소하는 긍정적인 효과를 기대할 수 있습니다. 다만 두산캐피탈 지분 관련 소송 부분은 제외되므로 일부 소송 관련 위험은 잔존할 수 있습니다. 또한 DICC 지분 매매 거래가 예상치 못하게 지연될 수 있으며, 증권신고서 제출일 현재 거래 종결을 확실하게 담보할 수는 없으므로 투자자께서는 DICC 잔여 지분 취득 완료 시점까지 동 매매 거래에 대하여 모니터링하여 주시기 바랍니다. 한편 당사가 기존 보유한 DICC 지분 80%의 2021년 상반기말 장부가액은 2,583억원 수준이며, DICC 지분 매매 완료 후 DICC 지분 100%에 대한 장부가액은 약 5,633억원이 될 것으로 예상됩니다. DICC의 2020년말 자본총계는 6,480억원 수준이며, 최근 3개년 연속 당기순이익이 발생하고 있기 때문에 DICC 지분 관련 평가 손실이 발생할 가능성이 높지는 않으나, 그럼에도 불구하고 향후 당사의 DICC 지분 장부가액이 DICC 순자산가치 미만으로 하락할 경우에는 평가 손실 발생 가능성도 존재하오니 유의하여 주시기 바랍니다. [마. 수익성 관련 위험] ※ 하기 제시된 매출액, 영업이익 등 수익성 지표와 관련된 수치들은 2021년 07월 01일부로 당사로부터 분할된 두산밥캣 부문의 재무 수치를 소급 제외한 것이며, 감사받지 않은 수치임을 감안하여 주시기 바랍니다. 2021년 상반기 당사 연결 기준 매출액은 2조 5,858억원(전년 동기 대비 20.62% 증가), 영업이익은 2,190억원(전년 동기 대비 15.22% 증가)으로 나타났으며, 영업이익률은 8.47%(전년 동기 8.87%)를 기록하였습니다. 당사의 매출 및 영업이익 등 수익성은 2020년 코로나19 영향으로 부진한 모습을 보였으나, 코로나19로 인하여 감소한 산업 수요가 점차 회복되면서 2021년 상반기 기준 회복세를 나타내고 있는 것으로 판단됩니다. 다만 향후 글로벌 경기 침체가 발생하거나 코로나19 이후 나타나고 있는 경기 회복세가 둔화될 경우 당사의 영업수익성의 개선 수준은 제한적일 가능성도 존재하는 바, 영업이익 지속 여부에 대한 모니터링이 필요한 상황이므로 투자 시 유의하여 주시기 바랍니다. 당사의 매출액을 사업 부문별로 살펴보면, 2021년 상반기 기준 건설기계 부문 매출액이 2조 1,081억원으로 81.5%를 차지하며, 엔진 부문 매출액이 4,777억원으로 18.5%의 비중을 기록하였습니다. 당사 사업포트폴리오가 건설기계 부문에 편중되어 있는 바, 건설기계 사업의 업황이 침체될 경우, 당사의 영업안정성 저하를 초래할 위험이 발생할 가능성이 존재하므로, 투자 시 이 점에 유의하여 주시기 바랍니다. 당사의 지역별 매출액(비중)은 2021년 상반기 순매출액 기준 아시아태평양/신흥국 1조 2,188억원(47.1%), 중국 8,357억원(32.3%), 유럽/중동/아프리카 3,473억원(13.4%), 북미/오세아니아 1,839억원(7.1%)를 기록하였습니다. 과거 두산밥캣의 실적을 포함한 당사의 연결 매출에서 유럽/중동/아프리카 및 북미/오세아니아 매출이 50% 이상을 차지하였던 반면 두산밥캣 분할 후에는 해당 지역 매출 비중이 크게 감소하였으며 아시아태평양/신흥국 및 중국 지역 매출 비중이 80% 이상으로 편중된 모습을 보이고 있습니다. 향후 아시아태평양/신흥국 및 중국 지역의 경기 침체 또는 건설기계 수요 감소에 따라 당사의 실적에 큰 영향을 미칠 가능성이 있으니 유의하여 주시기 바랍니다. [바. 재무안정성 관련 위험] ※ 하기 제시된 당사의 자산, 부채, 자본 등 재무안정성 지표와 관련된 수치들은 2021년 07월 01일부로 당사로부터 분할된 두산밥캣 부문의 재무 수치를 소급 제외한 것이며, 감사받지 않은 수치임을 감안하여 주시기 바랍니다. 재무상태표 항목의 경우 분할 효과 소급 반영 과정에서 일부 추정이 포함되어 있습니다. 당사는 2021년 상반기말 연결 기준 자산 총계 5조 512억원, 부채총계 3조 9,169억원 및 자본총계 1조 1,343억원을 기록하였습니다. 두산밥캣 분할 효과를 소급하여 추정한 당사의 부채비율은 2019년말 366.91%에서 2020년말 412.83%로 증가하였으나 2021년 상반기말 345.33%로 다시 감소하였습니다. 한편 두산밥캣 분할 전 기준 당사의 2020년말 연결 부채비율은 167.92%를 기록한 데 비해 두산밥캣 분할 후 기준 2021년 상반기말연결 부채비율은 345.33%로 상당히 높은 수준을 나타내고 있습니다. 부채비율은 금번 유상증자를 통해 일부 개선이 가능할 것으로 예상되나, 주가 변동으로 인한 모집 금액 감소 또는 예상치 못한 일정 지연 등으로 충분한 수준의 부채비율 감소가 적시에 이루어지지 않을 수 있으며, 향후 당사에 순손실이 발생할 경우에는 자본총계 감소 및 부채비율 증가 가능성도 존재하오니 유의하여 주시기 바랍니다. 유동비율의 경우 2019년말 기준 97.14%로 100% 미만을 기록하였으나, 2021년 상반기말 현재 131.06%로 향후 1년 내 심각한 수준의 유동성 부족 상태에 직면할 것으로는 예상되지 않습니다. 그럼에도 불구하고 장기적으로 예상치 못한 신용등급 하락 또는 경영 악화로 인해 당사의 재무적 융통성이 감소할 경우 당사의 유동비율이 다시 100% 미만으로 하락할 가능성이 존재하오니 향후 유동비율 변동에 대하여 지속적으로 모니터링하여 주시기 바랍니다. 한편 당사의 총차입금 규모는 2019년 2조 1,118억원에서 2021년 상반기말 2조 3,604억원으로 완만한 증가 추세를 나타냈습니다. 2021년 상반기말 총 차입금 중 단기성 차입금 비중은 49.76%, 장기성 차입금 비중은 50.24%를 나타냈으며, 만기 도래한 사채에 차환 발행 등을 통하여 적절하게 대응하고 있는 것으로 판단됩니다. 차입금의존도 및 순차입금의존도는 2019년말 47.73% 및 40.08%에서 2021년 상반기말 46.73% 및 32.26%로 다소 하락한 모습입니다. 최근 당사의 차입금 만기는 장기화되고 비중은 감소하는 모습을 보였으나, 두산밥캣 분할 전에 비해서는 차입금 의존도가 상당히 증가한 상태입니다. 현재 당사의 차입금 수준을 감안할 때 향후 당사의 차입금 의존도가 추가로 상승할 경우에는 재무 안정성이 저하될 수 있는 점 유의하여 주시기 바라며, 이외에도 당사의 사채 및 차입금 만기 구조 및 세부 내역을 면밀히 검토하신 후 당사의 장기적인 차입금 대응 능력을 감안하여 투자에 임해 주시기 바랍니다. [사. 운전자본 관련 위험] ※ 하기 제시된 당사의 매출채권, 재고자산, 매입채무 등 운전자본과 관련된 수치들은 2021년 07월 01일부로 당사로부터 분할된 두산밥캣 부문의 재무 수치를 소급 제외한 것이며, 감사받지 않은 수치임을 감안하여 주시기 바랍니다. 재무상태표 항목의 경우 분할 효과 소급 반영 과정에서 일부 추정이 포함되어 있습니다. 당사는 2021년 상반기말 연결 기준 매출채권 및 기타채권(비유동자산 항목 미포함) 1조 5,210억원, 재고자산 9,347억원, 매입채무 및 기타채무 1조 358억원을 보유하고 있으며, 이에 따른 순운전자본은 1조 4,199억원 수준입니다. 당사의 순운전자본 금액은 2019년말 1조 1,983억원에서 2020년말 1조 968억원으로 감소하였으나, 매출채권 및 기타채권의 증가로 인하여 2021년 상반기말 순운전자본은 상당 수준 증가하였습니다. 한편 순운전자본 증가에도 불구하고 매출액 증가로 인하여 순운전자본/매출액 비율은 2019년 29.03%에서 2020년 27.50%, 2021년 상반기 27.46%로 소폭 감소 추세를 보이고 있습니다. 매출액에 연동하여 변동하는 순운전자본의 특성을 고려할 때 최근 순운전자본 금액 증가가 당사의 재무안정성 및 유동성 대응력에 반드시 부정적인 영향을 주는 것은 아니나, 향후 증가한 매출채권의 회수에 차질이 발생할 경우에는 예상 대비 현금 유입액 감소로 인하여 유동성 대응력이 훼손될 수 있으며, 충당금 및 처분 손실 발생 등으로 인하여 당사의 수익성에 부정적인 영향을 줄 가능성도 있으니 당사의 순운전자본 변동 및 매출채권 회수 추이를 지속적으로 모니터링하여 주시기 바랍니다. 한편 2021년 상반기 기준 당사의 대손충당금 설정률(매출채권 및 기타채권 기준 15.6%; 유동매출채권 기준 25.6%), 대손상각비 발생 금액(반기 중 38억원), 1년초과 매출채권 비중(27.0%), 재고자산 평가충당금(351억원) 등에 대하여 검토한 결과 현재로서는 매출채권 및 재고자산과 관련하여 특별한 손상 징후는 없는 것으로 판단되나, 향후 장기간 회수되지 않은 매출채권 비중이 급격히 증가하거나 대규모 대손상각비 발생 및 대손충당금 설정률이 높은 수준까지 증가하는 경우, 또는 재고자산이 급격하게 증가하거나 대규모 재고자산 평가 손실이 발생하는 경우에는 당사의 수익성에 부정적인 영향을 미칠 가능성이 존재하오니 이점 유의하여 주시기 바랍니다. [아. 특수관계자 거래 관련 위험] ※ 하기 제시된 특수관계자 매출 등 수치는 두산 기업집단 기준으로 작성되어 있으며, 당사 소속 기업집단이 현대중공업으로 변경된 후 기재 내용 정정 공시를 통해 수정사항이 반영될 수 있습니다. 당사는 2021년 상반기 기준 특수관계자와의 매출 등 특수관계자 거래 내역이 발생하고 있습니다. 2021년 상반기 연결 기준 특수관계자 매출은 437억원(당사와 종속기업 간의 거래 미포함) 수준이며, 별도 기준 특수관계자 매출은 8,730억원(당사와 종속기업 간의 거래 포함) 수준입니다. 당사의 경우 해외 자회사의 거래 등으로 인하여 종속기업과의 매출 거래가 많은 편이며, 2021년 상반기 별도 기준 종속기업에 대한 매출이 8,467억원을 기록하였습니다. 2021년 상반기 종속기업향 매출 중 두산밥캣 관련 법인에 대한 매출은 1,456억원으로 약 17%의 비중을 차지하였으며, 2021년 07월 01일부로 두산밥캣이 분할됨에 따라 향후 두산밥캣 관련 법인에 대한 매출에 변동이 발생할 가능성이 존재합니다. 다만 당사는 두산밥캣과 장기엔진공급계약을 체결하고 있으며 글로벌 엔진 제조사로서 경쟁력을 보유하고 있기 때문에 두산밥캣향 매출에 급격한 변화는 없을 것으로 예상되오니 이점 참고하여 주시기 바랍니다. 한편 당사 소속 기업집단이 두산에서 현대중공업으로 변경된 이후에는 모회사인 현대제뉴인 및 관계회사인 현대건설기계 등 현대중공업그룹 소속 계열회사와 다양한 형태의 특수관계자 거래가 발생할 수 있으니 이점 참고하여 주시기 바랍니다. [자. 우발채무 등 관련 위험] 2021년 상반기말 연결 기준 당사는 재무상태표에 표시되어 있지 않은 우발부채 및 약정사항을 보유하고 있습니다. 우발부채 및 약정사항은 향후 특정 조건의 충족 또는 상황의 변화에 따라 당사의 실질적 재무 부담으로 작용할 수 있는 사항이오니 유의하여 주시기 바랍니다. 다만 DICC 소송과 관련하여서는 최근 당사가 대법원에서 승소하였으며, 소송 당사자와의 합의를 통해 당사가 DICC 지분을 매입한 후 관련 소송을 취하하기로 약정한 바 우발부채 현실화 가능성이 축소된 상황이오니 참고하여 주시기 바랍니다. [차. 환율 변동에 따른 실적 변동 위험] 당사는 높은 해외 매출 비중을 갖고 있기 때문에 환율 변동에 따른 실적 변동의 위험성을 지니고 있습니다. 환율 변동은 외환관련 손익에 영향을 미치므로 주요국의 통화정책, 글로벌 경기의 불확실성 등에 따라 환율 변동성이 증가할 경우 이는 당사의 수익성에 부정적인 영향을 끼칠 수 있으니 유의하여 주시기 바랍니다. |

| 기타 투자위험 | [가. 무상감자 및 유상증자 동시 진행 관련 위험] 당사는 2021년 08월 25일 무상감자를 진행하기로 결정하였으며, 2021년 09월 10일 개최된 임시주주총회에서 해당 안건이 승인되었습니다. 향후 2021년 10월 12일을 감자 기준일로 하여 무상감자 일정이 진행될 예정이며, 2021년 10월 08일부터 2021년 10월 25일까지는 당사 보통주 및 신주인수권증권의 매매거래가 정지됩니다. 당사는 공시를 통하여 금번 무상감자 목적이 재무구조 개선 및 주주 환원정책 기반마련임을 밝힌 바 있습니다. 무상감자를 통해 감소되는 자본금은 자본잉여금으로 전환되며, 향후 이익잉여금 전환을 통해 배당 재원으로 사용될 수 있는 등 주주 환원정책 기반 마련이 가능합니다. 다만 그럼에도 불구하고 당사의 의도와 다르게 자본시장에서 부정적인 신호로 받아들여질 가능성이 있는 점 유의하여 주시기 바랍니다. [나. 최대주주의 청약 참여율에 따른 지분율 변동 위험] 증권신고서 제출일 전일 기준 당사 보통주의 최대주주인 현대제뉴인(주)는 29.48%의 지분을 보유하고 있으며, 그 외 특수관계인 등의 지분율은 0.01%입니다. 주주배정 후 실권주 일반공모 유상증자에서 특수관계인 등의 구주주 청약 참여 여부는 실제 청약시점에서 각 주주의 독자적인 의사결정에 따라 이루어짐에 따라 최초 증권신고서 제출일 현재 확정된 바 없으나, 당사의 최대주주인 현대제뉴인(주)는 금번 보통주 유상증자에 배정된 신주에 대하여 초과청약 포함 100~120% 청약할 예정임을 2021년 09월 10일 공시한 바 있습니다. 현대제뉴인(주)는 보유주식수 23,445,461주에 대하여 120% 초과청약을 감안하면 최대 32,605,900주를 배정받을 수 있습니다. 다만 최대 배정을 가정하더라도 해당 신주의 취득 이후 동사의 지분율은 기존 29.48%에서 28.80% 이하로 하락하게 되며, 이와 같이 당사 최대주주의 지분율이 변동할 수 있으니 투자자께서는 이 점 유의해주시기 바랍니다. 또한, 당사에게는 제31회BW 신주인수권증권 관련 8,975,803주, 제65회 전환사채 관련 118,453주, 제69회 전환사채 관련 1,317,971주의 추가 발행가능 주식수가 있습니다. 향후 당사의 시가가 전환가액과 행사가액을 상회할 경우, 사채권자 및 인수인들의 전환 및 신주인수권 행사 가능성이 높아 총 10,412,227주가 신주로 추가 발행될 수 있으며, 이에 따라 최대주주의 지분율이 추가적으로 하락할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 추가로 향후 발행가액 확정 및 시가에 따라 행사가격 및 전환가격이 조정되어 감액되는 경우에는 신주인수권증권의 행사 또는 전환청구로 인하여 발행되는 신주의 수량이 증가될 수 있으니 투자자께서는 이점 유의하여 주시길 바랍니다. [다. 신주의 환금성 제약 및 주가 변동에 따른 손실위험] 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [라. 증자방식, 청약절차에 대한 주의 및 주가하락 위험] 당사의 금번 유상증자로 인하여 기발행주식 총수 79,523,334주의 114.75%에 해당하는 115,107,913주가 추가로 발행 및 상장될 예정입니다. 동 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며 초과청약이 가능하므로 증자방식 및 청약 절차에 대하여 정확히 이해하고 투자에 임하시기 바라며, 금번 유상증자로 인해 증가되는 주식의 물량 출회 및 주가희석화에 따른 주가하락의 가능성이 있습니다. 더불어 당사는 현재 미상환 전환사채 및 신주인수권부사채로 인해 발행가능한 주식 10,412,227주 및 주식매수선택권으로 발행 가능한 주식 100,500주가 존재하여 향후 권리 보유자가 전환권, 신주인수권, 주식매수선택권을 행사할 경우 지분희석이 추가적으로 발생할 수 있습니다. 아울러, 향후 발행가액 확정 및 시가에 따라 행사가격 및 전환가격이 조정되어 감액되는 경우에는 신주인수권증권의 행사 또는 전환청구로 인하여 발행되는 신주의 수량이 증가될 수 있으니 투자자께서는 이점 유의하여 주시기 바랍니다. 또한, 청약 이후 실권주 발생으로 인해 공동대표주관회사와 인수회사가 잔액인수한 물량을 조기에 장내에서 대량 매도할 경우 일시적 물량 출회에 따른 주가 하락의 가능성이 존재하며, 인수한 실권주를 일정 기간 보유하더라도 동 인수물량이 잠재매각물량으로 존재하여 주가 상승에는 부담으로 작용할 가능성이 높습니다. 투자자께서는 이 점 유의하시기 바랍니다. [마. 주가하락에 따른 발행금액 감소 위험] 주식시장의 급격한 상황 악화로 인하여 회사의 금번 유상증자 발행가액이 크게 하락할 경우 당사가 계획했던 자금조달 계획 등에 차질이 발생할 수 있으며, 이러할 경우 당사의 재무적 안정성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [바. 일정 변경 가능 위험] 본 증권신고서는 공시심사 과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 경우 감독기관의 정정명령 등에 따라 제반 일정이 지연 또는 연기될 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [사. 분석정보의 한계 및 투자판단 관련 위험] 금번 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있습니다. 본 증권신고서의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는것을 인정하거나 이 유가증권의 가치를 보증 또는 승인한 것이 아니며, 기재사항은 청약일 이전에 변경될 수 있습니다. 또한 금번 공모를 위한 분석 중에는 예측정보가 포함되어 있습니다. 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안 되며, 다양한 방면에서 신중한 검토를 병행하여 독자적으로 판단하시기 바랍니다. [아. 상장기업의 관리감독기준 강화에 따른 위험] 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. [자. 집단 소송 제기 위험] 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [차. 유상증자 철회에 따른 위험] 유상증자 진행 과정에서 모집 절차의 진행에 중대한 영향을 미칠만한 사유가 발생하여 당사 혹은 공동대표주관회사 등의 판단으로 유상증자가 철회될 수 있습니다. 유상증자 납입 전에 철회될 경우 청약으로 인한 손실은 발생하지 않으나, 철회 시점에 따라 권리락에 따른 주가하락, 신주인수권증서 매매로 인한 손실 등이 발생할 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [카. 차입공매도 유상증자 참여 제한 관련] 금융위원회의 공매도 제도개선 관련 「자본시장과 금융투자업에 관한 법률 시행령」일부개정에 따라, 주권상장법인이 유상증자 계획을 공시한 이후 발행가격 산정을 위한 대상 거래기간의 마지막날(발행가격 산정 기산일)까지, 해당 기업의 주식을 공매도 한 자는 증자참여를 제한하되, 예외적인 경우에만 증자참여가 허용됩니다(「자본시장과 금융투자업에 관한 법률」제180조의4). 투자자께서는 이 점 유의하시기 바랍니다. |

※ 투자자께서는 상기 사항을 고려하여 투자하시기 바랍니다.

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 115,107,913 | 1,000 | 6,950 | 799,999,995,350 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 케이비증권 | 기명식보통주 | - | - | 대표주관수수료 : 모집총액의 0.15% 中 3/6 인수수수료 : 모집총액의 0.35% 中 30% |

잔액인수 |

| 대표 | NH투자증권 | 기명식보통주 | - | - | 대표주관수수료 : 모집총액의 0.15% 中 2/6 인수수수료 : 모집총액의 0.35% 中 20% |

잔액인수 |

| 대표 | 한국투자증권 | 기명식보통주 | - | - | 대표주관수수료 : 모집총액의 0.15% 中 1/6 인수수수료 : 모집총액의 0.35% 中 10% |

잔액인수 |

| 인수 | 미래에셋증권 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.35% 中 10% | 잔액인수 |

| 인수 | 하나금융투자 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.35% 中 10% | 잔액인수 |

| 인수 | 삼성증권 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.35% 中 5% | 잔액인수 |

| 인수 | DB금융투자 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.35% 中 5% | 잔액인수 |

| 인수 | 대신증권 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.35% 中 5% | 잔액인수 |

| 인수 | 하이투자증권 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.35% 中 5% | 잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 12월 08일 ~ 2021년 12월 09일 | 2021년 12월 16일 | 2021년 12월 10일 | 2021년 12월 16일 | 2021년 11월 04일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2021년 09월 13일 | 2021년 12월 03일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 605,000,000,000 |

| 기타자금 | 194,999,995,350 |

| 발행제비용 | 4,959,497,947 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(유상증자결정)-2021.09.10 |

| 【기 타】 | 1) 금번 현대두산인프라코어 주주배정후 실권주 일반공모 유상증자의 공동대표주관회사는 KB증권(주), NH투자증권(주) 및 한국투자증권(주)이며, 인수회사는 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주) 및 하이투자증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 공동대표주관회사 및 인수회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 모집 또는 매출에 관한 일반 사항 - 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액은 예정 발행가액이며, 확정 발행가액은 구주주 청약 개시일로부터 제3거래일 전(2021년 12월 03일)에 확정되어 2021년 12월 06일에 당사 인터넷 홈페이지(http://www.hyundai-di.com)에 공고될 예정입니다. 4) 상기 액면가액은 현재 진행중인 액면가액 감액 자본감소(5:1)를 감안한 가액으로서, 2021년 09월 10일 개최된 주주총회에서 자본감소(자본금 결손이 발생하지 않은 경우) 및 정관변경에 대한 특별결의를 통해 안건이 가결되었으며, 2021년 10월 12일을 병합기준일로 효력발생할 예정으로, 금번 유상증자 납입기일(2021년 12월 16일)전에 제반 절차가 완료될 예정입니다. 자세한 사항은 2021년 08월 25일 당사가 제출한 "주요사항보고서(감자결정)" 공시를 참고하시기 바랍니다. 5) 상기 모집총액 및 발행제비용은 예정 발행가액을 기준으로 산정된 것으로 향후 변경될 수 있습니다. 6) 상기 청약기일은 구주주 청약 일정이며, 일반공모 청약은 2021년 12월 13일과 2021년 12월 14일(2영업일)입니다. 일반공모 청약공고는 2021년 12월 10일에 당사, 공동대표주관회사 및 인수회사의 인터넷 홈페이지에 공고할 예정입니다. 7) 일반공모 청약은 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주) 및 인수회사인 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)의 본·지점, 홈페이지 및 HTS에서 가능합니다. 단, 「증권 인수업무 등에 관한 규정」 제9조제2항제7호에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 총 25,000주 이하(액면가 1,000원 기준)이거나, 배정할 주식의 공모금액이 총 1억원 이하인 경우에는 일반공모 청약을 진행하지 아니하고 공동대표주관회사 및 인수회사가 자기계산으로 인수할 수 있습니다. 8) 「자본시장과 금융투자업에 관한 법률」 제180조의4 및 동법 시행령 제208조의4제1항에 의거, 2021년 09월 13일부터 2021년 12월 03일까지 당사의 주식을 공매도 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4제2항 및 「금융투자업규정」 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. 9) 금융감독원에서 본 공시서류를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 증권신고서에 기재된 일정이 변경될 수 있습니다. 10) 증권신고서의 효력 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 11) 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

| 주) (舊)케이비증권(주)는 2017년 03월 23일자로 KB증권(주)로 상호변경되었습니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 「자본시장과 금융투자업에 관한 법률」 제165조의6제2항제1호에 의거, 당사 및 KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주) 간에 주주배정후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 115,107,913주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

■ 모집(매출) 정보

| (단위 : 원, 주) |

| 주식의 종류 | 주식의 수 | 액면가액 | 모집(매출)가액 | 모집총액 | 모집(매출)방법 |

|---|---|---|---|---|---|

| 기명식 보통주 | 115,107,913 | 1,000 | 6,950 | 799,999,995,350 | 주주배정 후 실권주 일반공모 |

| 주1) 상기 액면가액은 현재 진행중인 액면가액 감액 자본감소(5:1)를 감안한 가액으로서, 2021년 09월 10일 개최된 주주총회에서 자본감소(자본금 결손이 발생하지 않은 경우) 및 정관변경에 대한 특별결의를 통해 안건이 가결되었으며, 2021년 10월 12일을 병합기준일로 효력발생할 예정으로, 금번 유상증자 납입기일(2021년 12월 16일)전에 제반 절차가 완료될 예정입니다. 자세한 사항은 2021년 08월 25일 당사가 제출한 "주요사항보고서(감자결정)" 공시를 참고하시기 바랍니다. 주2) 1주의 모집가액 및 모집총액은 예정금액이며, 확정되지 않은 금액입니다. |

발행가액은 「증권의 발행 및 공시 등에 관한 규정」 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정증자시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 「(舊)유가증권 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 산정할 예정입니다.

■ 1차 발행가액의 산출근거

본 증권신고서의 1차 발행가액은 최초 이사회결의일 직전 거래일(2021년 09월 09일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 나눈 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 모집가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

| 기준주가(11,200원) × 【 1 - 할인율(20%) 】 | ||

| ▶ 1차 발행가액 (6,950원) | = | ---------------------------------------- |

| 1 + 【유상증자비율(144.75%) × 할인율(20%)】 |

| [ 1차 발행가액 산정표 (2021.08.10 ~ 2021.09.09) ] | (단위 : 원, 주) |

| 일수 | 일 자 | 종 가 | 거 래 량 | 거래대금 |

|---|---|---|---|---|

| 1 | 2021-08-10 | 16,750 | 1,212,615 | 20,198,496,100 |

| 2 | 2021-08-11 | 16,500 | 2,333,379 | 39,476,751,550 |

| 3 | 2021-08-12 | 16,600 | 1,101,791 | 18,330,155,650 |

| 4 | 2021-08-13 | 16,300 | 1,133,945 | 18,433,007,850 |

| 5 | 2021-08-17 | 16,000 | 1,101,157 | 17,727,744,350 |

| 6 | 2021-08-18 | 15,950 | 1,036,521 | 16,470,367,300 |

| 7 | 2021-08-19 | 14,950 | 2,847,917 | 44,329,607,250 |

| 8 | 2021-08-20 | 14,250 | 2,309,359 | 33,542,087,600 |

| 9 | 2021-08-23 | 14,000 | 1,916,368 | 27,045,101,550 |

| 10 | 2021-08-24 | 14,400 | 1,328,258 | 19,122,007,250 |

| 11 | 2021-08-25 | 14,650 | 1,191,305 | 17,432,007,450 |

| 12 | 2021-08-26 | 11,900 | 12,416,738 | 156,315,210,150 |

| 13 | 2021-08-27 | 11,700 | 4,903,392 | 57,590,452,600 |

| 14 | 2021-08-30 | 12,050 | 2,966,472 | 35,587,392,900 |

| 15 | 2021-08-31 | 11,800 | 1,590,116 | 18,795,620,850 |

| 16 | 2021-09-01 | 12,300 | 2,608,135 | 31,739,205,100 |

| 17 | 2021-09-02 | 11,900 | 1,226,525 | 14,825,392,800 |

| 18 | 2021-09-03 | 11,800 | 1,094,352 | 13,007,145,200 |

| 19 | 2021-09-06 | 11,800 | 981,864 | 11,549,538,350 |

| 20 | 2021-09-07 | 11,900 | 1,008,179 | 11,976,176,100 |

| 21 | 2021-09-08 | 11,600 | 1,130,416 | 13,229,186,100 |

| 22 | 2021-09-09 | 11,200 | 1,820,489 | 20,490,792,550 |

| 1개월 가중산술평균주가(A) | 13,342 | |||

| 1주일 가중산술평균주가(B) | 11,640 | |||

| 최근일 종가(C) | 11,200 | |||

| A,B,C의 산술평균(D) | 12,061 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 11,200 | (C)와 (D)중 낮은 가액 | ||

| 할인율 | 20% | |||

| 1차 발행가액 | 6,950 | 기준주가 × (1- 할인율) 1차 발행가액 = ──────────── (1 + 증자비율 × 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

■ 공모일정 등에 관한 사항

| [주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

|---|---|---|

| 2021년 09월 09일 | 1차 발행가액 확정 | 이사회 결의일 전 제1거래일 |

| 2021년 09월 10일 | 이사회 결의 | 주요사항보고서 제출 |

| 2021년 09월 10일 | 유상증자신주발행가액(안내공시) | 1차 발행가액 확정 관련 |

| 2021년 09월 10일 | 신주발행공고 및 기준일 공고 | 인터넷 홈페이지(http://www.hyundai-di.com) |

| 2021년 09월 10일 | 증권신고서(예비투자설명서) 제출 | - |

| 2021년 11월 01일 | 2차 발행가액 확정 | 신주배정기준일 전 제3거래일 |

| 2021년 11월 02일 | 유상증자신주발행가액(안내공시) | 2차 발행가액 확정 관련 |

| 2021년 11월 03일 | 권리락 발생 | - |

| 2021년 11월 04일 | 신주배정기준일(주주확정) | - |

| 2021년 11월 17일 | 신주배정 통지 | 통지서 및 청약안내서 발송 |

| 2021년 11월 24일 | 신주인수권증서 상장일 | 5거래일 이상 동안 거래 |

| 2021년 12월 01일 | 신주인수권증서 상장폐지 | 구주주 청약 개시일 5거래일전에 상장폐지되어 있어야함 |

| 2021년 12월 03일 | 3차(확정) 발행가액 산정 | 구주주 청약 개시일 3거래일 전 |

| 2021년 12월 06일 | 유상증자신주발행가액(안내공시) | 3차(확정) 발행가액 산정 관련 |

| 2021년 12월 06일 | 확정 발행가액 확정 공고 | 인터넷 홈페이지(http://www.hyundai-di.com) |

| 2021년 12월 08일 | 우리사주조합 청약접수 | - |

| 2021년 12월 08일 ~ 09일 | 구주주 청약접수 | - |

| 2021년 12월 10일 | 일반공모청약 공고 | 인터넷 홈페이지(http://www.hyundai-di.com) KB증권 홈페이지(http://www.kbsec.com) NH투자증권 홈페이지 (http://www.nhqv.com) 한국투자증권 홈페이지(http://securities.koreainvestment.com) 미래에셋증권 홈페이지(http://securities.miraeasset.com) 하나금융투자 홈페이지(http://www.hanaw.com) 삼성증권 홈페이지(http://www.samsungpop.com) DB금융투자 홈페이지(http://www.db-fi.com) 대신증권 홈페이지(http://www.daishin.com) 하이투자증권 홈페이지(http://www.hi-ib.com) |

| 2021년 12월 13일 ~ 14일 | 일반공모청약 | 영업일 기준 |

| 2021년 12월 16일 | 일반공모청약 배정공고 | - |

| 2021년 12월 16일 | 환불 | - |

| 2021년 12월 16일 | 주금납입 | - |

| 2021년 12월 28일 | 신주상장 예정일 | - |

|

주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 우리사주조합 청약 | 23,021,582주 (20%) |

- 「자본시장과 금융투자업에 관한 법률」 제165조의7제1항제2호 및 「근로복지기본법」 제38조제1항에 따른 배정 - 우리사주조합 청약일 : 2021년 12월 08일(1일간) |

| 구주주 청약 (신주인수권증서 보유자 청약) |

92,086,331주 (80%) |

- 구주 1주당 신주 배정비율 : 1주당 1.1589273062주 - 신주배정 기준일 : 2021년 11월 04일 - 구주주 청약일 : 2021년 12월 08일 ~ 09일 (2일간) - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - 「자본시장과 금융투자업에 관한 법률」 제165조의6제2항에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁 청약 포함) |

- | - 우리사주조합 및 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 - 실권주 일반공모 청약일 : 2021년 12월 13일 ~ 14일 (2일간) |

| 합 계 | 115,107,913주 (100%) |

- |

| 주1) 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 우리사주조합 및 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. 주2) 총 발행예정주식(115,107,913주)의 20%에 해당하는 23,021,582주는 「자본시장과 금융투자업에 관한 법률」 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 제1항제2호 및 「근로복지기본법」 제38조제1항에 의거 우리사주조합에 우선 합니다. 단, 1주 미만은 절사합니다. 주3) 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 1.1589273062주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, 신주배정기준일 전 주식관련사채의 권리행사, 자기주식의 변동, 주식매수선택권 행사 등으로 인하여 1주당 배정비율이 변경될 수 있습니다. 주4) 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 × 초과청약 비율(20%) 주5) 우리사주조합, 구주주 청약(초과청약 포함) 결과 발생한 미청약주식 및 단수주는 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」 제9조제2항제3호에 따라 "고위험고수익투자신탁"에 일반공모 배정분의 5%를 배정하며, 나머지 95%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 배정수량 계산시에는 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주) 및 인수회사인 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)에 청약된 청약 주식수를 모두 합산하여 일반공모 배정분 주식수로 나눈 청약경쟁률에 따라 각 청약자에 배정하는 통합배정방식으로 합니다. (i) 1단계 : 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사 6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁에 대한 공모주식 5%와 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 95%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. (ii) 2단계: 1단계 배정 후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 공동대표주관회사가 합리적으로 판단하여 배정합니다. 주6) "고위험고수익투자신탁" 이란 「조세특례제한법」 제91조의15제1항에 따른 투자신탁 등을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일, 설립일로부터 배정일까지의 기간이 6개월 미만인 경우에는 같은 법 시행령 제93조제3항제1호 및 같은 조 제7항에도 불구하고 배정시점의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다. 주7) 일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우에는 청약주식수대로 배정하며, 미청약된 잔여주식에 대하여는 공동대표주관회사 및 인수회사가 각자의 인수한도 의무주식수를 한도로 하여 개별인수 의무주식수만큼 자기계산으로 잔액인수하기로 합니다. 주8) 단, 공동대표주관회사 및 인수회사는 「증권 인수업무 등에 관한 규정」 제9조제2항제7호에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 25,000주(액면가 1,000원 기준) 이하이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 고위험고수익투자신탁 및 일반청약자에게 배정하지 아니하고 자기계산으로 인수할 수 있습니다. |

▶ 구주주 1주당 배정비율 산출근거

| A. 보통주식 | 79,523,334주 |

| B. 우선주식 | - |

| C. 발행주식총수 (A + B) | 79,523,334주 |

| D. 자기주식 + 자기주식신탁 | 65,088주 |

| E. 자기주식을 제외한 발행주식총수 (C - D) | 79,458,246주 |

| F. 유상증자 주식수 | 115,107,913주 |

| G. 증자비율 (F / C) | 144.75% |

| H. 우리사주조합 배정 | 23,021,582주 |

| I. 구주주 배정 (F - H) | 92,086,331주 |

| J. 구주주 1주당 배정비율 (I / E) | 1.1589273062 |

3. 공모가격 결정방법

■ 확정 발행가액 산정

「증권의 발행 및 공시 등에 관한 규정」 제5-18조에 의거 주주배정 증자시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가격을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊)「유가증권의 발행 및 공시등에 관한 규정」 제57조의 방식을 일부 준용하여 아래와 같이 산정합니다.

「자본시장과 금융투자업에 관한 법률」 제165조의6 및 「증권의 발행 및 공시 등에 관한 규정」 제5-15조의2에 의거하여, 1차 발행가액, 2차 발행가액과 3차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격보다 낮은 경우, 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다(발행가액 산정 시 호가 단위 미만은 호가 단위로 절상함). 단, 확정발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

① 1차 발행가액 : 최초 이사회결의일 직전 거래일(2021년 09월 09일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 1차 발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

▶ 1차 발행가액 : [기준주가 × (1 - 할인율)] / [1 + (증자비율 × 할인율)]

② 2차 발행가액 : 신주배정기준일(2021년 11월 04일)전 제3거래일(2021년 11월 01일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 2차 발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

▶ 2차 발행가액 : [기준주가 × (1 - 할인율)] / [1 + (증자비율 × 할인율)]

③ 3차 발행가액 : 구주주 청약 개시일(2021년 12월 08일) 전 제3거래일(2021년 12월 03일)을 기산일로 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균 하여 산정한 가액과 기산일 종가 중 낮은 금액을 3차 기준주가로 하여 아래의 산식에 따라 결정하며 할인율은 20%를 적용합니다. 단, 할인율 적용에 따른 3차 발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상함)

▶ 3차 발행가액 : 기준주가 × (1 - 할인율)

④ 확정 발행가액 : 확정발행가액은 1차 발행가액, 2차 발행가액 및 3차 발행가액 중 낮은 가액으로 합니다. 다만, 「자본시장과 금융투자업에 관한 법률」 제165조의6(주식의 발행 및 배정 등에 관한 특례) 및 「증권의 발행 및 공시 등에 관한 규정」 제5-15조의2(실권주 철회의 예외 등)에 의거하여, 1차 발행가액, 2차 발행가액 및 3차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 40% 할인율을 적용하여 산정한 가격보다 낮은 경우, 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상함)

▶ 확정 발행가액 : Max[Min(1차 발행가액, 2차 발행가액, 3차 발행가액), 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%]

※ 일반공모 발행가액은 구주주 청약시에 적용된 확정 발행가액을 동일하게 적용합니다.

※ 최종 발행가액은 구주주 청약 개시일(2021년 12월 08일) 전 3거래일(2021년 12월 03일)에 확정되어 2021년 12월 06일에 금융감독원 전자공시시스템 및 당사의 인터넷 홈페이지(http://www.hyundai-di.com)에 공시될 예정입니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | ||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 115,107,913 | ||||||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 |

예정가액 | 6,950 | |||||||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 |

예정가액 | 799,999,995,350 | |||||||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 우리사주조합 : 1주로 하며, 청약한도는 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 한다.

|

||||||||||||||||||||||||||||||||||||||

| 청약기일 | 우리사주조합 | 개시일 | 2021년 12월 08일 | ||||||||||||||||||||||||||||||||||||

| 종료일 | 2021년 12월 08일 | ||||||||||||||||||||||||||||||||||||||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2021년 12월 08일 | |||||||||||||||||||||||||||||||||||||

| 종료일 | 2021년 12월 09일 | ||||||||||||||||||||||||||||||||||||||

| 일반모집 또는 매출 (영업일 기준) |

개시일 | 2021년 12월 13일 | |||||||||||||||||||||||||||||||||||||

| 종료일 | 2021년 12월 14일 | ||||||||||||||||||||||||||||||||||||||

| 청약 증거금 |

우리사주조합 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||||

| 구주주(신주인수권증서 보유자) | 청약금액의 100% | ||||||||||||||||||||||||||||||||||||||

| 초 과 청 약 | 청약금액의 100% | ||||||||||||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 청약금액의 100% | ||||||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2021년 12월 16일 | ||||||||||||||||||||||||||||||||||||||

| 배당기산일(결산일) | 2021년 01월 01일 | ||||||||||||||||||||||||||||||||||||||

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주발행공고 및 배정기준일(주주확정일) 공고 |

2021년 09월 10일 | 당사 인터넷 홈페이지(http://www.hyundai-di.com) |

| 모집가액 확정의 공고 | 2021년 12월 06일 | 당사 인터넷 홈페이지(http://www.hyundai-di.com) |

| 실권주 일반공모 청약공고 | 2021년 12월 10일 | 당사 인터넷 홈페이지(http://www.hyundai-di.com) KB증권 홈페이지(http://www.kbsec.com) NH투자증권 홈페이지 (http://www.nhqv.com) 한국투자증권 홈페이지(http://securities.koreainvestment.com) 미래에셋증권 홈페이지(http://securities.miraeasset.com) 하나금융투자 홈페이지(http://www.hanaw.com) 삼성증권 홈페이지(http://www.samsungpop.com) DB금융투자 홈페이지(http://www.db-fi.com) 대신증권 홈페이지(http://www.daishin.com) 하이투자증권 홈페이지(http://www.hi-ib.com) |

| 실권주 일반공모 배정공고 | 2021년 12월 16일 | KB증권 홈페이지(http://www.kbsec.com) NH투자증권 홈페이지 (http://www.nhqv.com) 한국투자증권 홈페이지(http://securities.koreainvestment.com) 미래에셋증권 홈페이지(http://securities.miraeasset.com) 하나금융투자 홈페이지(http://www.hanaw.com) 삼성증권 홈페이지(http://www.samsungpop.com) DB금융투자 홈페이지(http://www.db-fi.com) 대신증권 홈페이지(http://www.daishin.com) 하이투자증권 홈페이지(http://www.hi-ib.com) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 공동대표주관회사 및 인수회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

(2) 청약방법

① 우리사주조합 청약 : 우리사주조합장 명의로 청약사무 취급처에서 일괄 청약합니다.

② 구주주 청약(신주인수권증서 보유자 청약) : 구주주 중 주권을 증권회사에 예탁한 주주(기존 "실질주주")는 주권을 예탁한 증권회사의 본·지점 및 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점에서 청약할 수 있습니다. 다만, 구주주 중 명의개서대행기관 특별계좌에 주식을 가지고 있는 주주(기존 "명부주주")는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주)의 본, 지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

| 2019년 09월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 "실질주주" 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 "명부주주" 보유주식)에 대하여배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. "특별계좌 보유자(기존 "명부주주")"는 명의개서대행기관에 "특별계좌"에서 "일반 전자등록계좌(증권회사 계좌)"로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여또는 신주인수권증서의 매매가 가능합니다. "특별계좌 보유자(기존 "명부주주")"는 신주인수권증서의 "일반 전자등록계좌(증권회사 계좌)"로 이전 없이 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 "특별계좌"에서 "일반 전자등록계좌(증권회사 계좌)"로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

|

「주식·사채 등의 전자등록에 관한 법률」 |

③ 초과청약 : 신주인수권증서 청약을 한자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

a. 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수

b. 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

c. 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 * 초과청약 비율(20%)

④ 일반공모 청약 : 고위험고수익투자신탁, 일반청약자는 「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명자이어야 하며, 청약사무취급처에 실명확인증표와 소정의 청약서, 청약증거금을 제시하고 청약합니다. 고위험고수익투자신탁, 일반청약자의 청약 시, 각 청약처별 다중청약은 가능하나, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구의 경우 하나의 집합투자기구를 하나의 청약자로 보므로 집합투자기구별로 한 개 청약처당 1건에 한해 청약이 가능합니다(단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우에는, 운용주체별로 청약할 수 있음). 또한 "고위험고수익투자신탁"은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조제18호에 따른 요건을 충족함을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

⑤ 청약은 청약주식의 단위에 따라 할 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고, 청약사무취급처는 그 차액을 환불일에 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

⑥ 본 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

⑦ 청약한도

a. 우리사주조합원의 청약단위는 1주로 하며, 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 합니다.

b. 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 1.1589273062주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식, 자사주신탁, 주식관련사채의 권리행사 등의 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다.

c. 일반공모 청약자의 청약한도는 일반공모 총 공모주식의 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

⑧ 기타

a. 일반공모 배정을 함에 있어 동일한 청약처에 대하여 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다. 단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우는 예외로 합니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 「금융실명거래 및 비밀보장에 관한 법률」에 의거 실지 명의에 의해 청약해야 합니다.

d. 「자본시장과 금융투자업에 관한 법률」제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2021년 09월 13일부터 2021년 12월 03일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 「금융투자업규정」제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위(*)가 모집(매출)에 따른 주식을 취득하는 경우 (*)「금융투자업규정」제6-30조제5항에 따라 의사결정이 독립적이고 상이한 |

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 우리사주조합 | 한국투자증권(주) 본·지점 | 2021년 12월 08일 | |

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 "명부주주") |

KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점 | 2021년 12월 08일 ~ 2021년 12월 09일 |

| 일반주주 (기존 "실질주주") |

1) 주주확정일 현재 현대두산인프라코어(주)의 주식을 예탁하고 있는 당해 증권회사 본·지점 2) KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점 |

||

| 일반공모청약 (고위험고수익투자신탁 청약 포함) |

KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)의 본·지점 |

2021년 12월 13일 ~ 2021년 12월 14일 |

|

| ※ 청약취급처에 따라 청약창구 및 방법(본ㆍ지점 외 홈페이지, HTS, MTS, ARS 등), 규정이 상이하오니 해당 증권사에 청약전 확인하여 주시기 바랍니다. |

(4) 청약결과 배정방법

① 우리사주조합 청약 : 총 공모주식의 20%에 해당하는 23,021,582주를 우리사주조합에게 우선 배정하되, 배정범위 내에서 청약한 수량 만큼 배정합니다.

② 구주주(신주인수권증서 보유자) 청약 : 보유하고 있는 신주인수권증서 수량 범위 내에서 청약한 주식수에 따라 배정합니다.

③ 초과청약 : 우리사주조합및 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다. (단, 초과청약 주식수가 실권주에 미달한 경우 100% 배정)

(i) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수

(ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 × 초과청약 비율(20%)

④ 일반공모 청약 : 상기 우리사주조합, 구주주청약 및 초과청약 결과 발생한 실권주 및 단수주는 "공동대표주관회사" 및 "인수회사"가 다음 각호와 같이 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」 제9조제2항제3호에 따라 고위험고수익투자신탁에 공모주식의 5%를 배정하며, 나머지 95%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁에 대한 공모주식 5%와 개인투자자 및 기관투자자에 대한 공모주식 95%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(i) 일반공모에 관한 배정수량 계산 시에는 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주) 및 인수회사인 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)에 청약된 청약 주식수를 모두 합산하여 일반공모 배정분 주식수로 나눈 청약경쟁률에 따라 각 청약자에 배정하는 통합배정방식으로 합니다.

(ii) 일반공모에 관한 배정시 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우에는 청약경쟁률에 따라 5사 6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 공동대표주관회사가 합리적으로 판단하여 배정합니다.

(iii) 총 청약물량이 일반공모 배정분 주식수에 미달하는 경우에는 청약주식수대로 배정하며, 미청약된 잔여주식에 대하여는 공동대표주관회사 및 인수회사가 각자의 인수한도 의무주식수를 한도로 하여 개별인수 의무주식수만큼 자기계산으로 잔액인수하기로 합니다.

(iv) 단, 공동대표주관회사 및 인수회사는 「증권 인수업무 등에 관한 규정」 제9조제2항제7호에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 25,000주(액면가 1,000원 기준) 이하이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 고위험고수익투자신탁 및 일반청약자에게 배정하지 아니하고 자기계산으로 인수할 수 있습니다.

(5) 투자설명서 교부에 관한 사항

- 「자본시장과 금융투자업에 관한 법률」 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 현대두산인프라코어(주), 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주) 및 인수회사인 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)가 모두 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부 받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 따라 투자설명서의 교부가 면제되는 자 제외)께서는 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사 표시는 서면, 전화·전신·팩스, 전자우편 및 이와 비슷한 전자통신으로만 하여야 합니다.

① 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 우리사주조합 청약자 |

「자본시장과 금융투자업에 관한 법률 시행령」제132조에 의해 투자설명서 교부 면제됨 | 해당사항 없음 |

| 구주주 청약자 (신주인수권증서 보유자) |

1), 2), 3)을 병행 1) 우편 송부 2) KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점에서 교부 3) KB증권(주), NH투자증권(주), 한국투자증권(주)의 홈페이지나 HTS에서 교부 |

1) 우편송부시 : 구주주 청약 개시일(2021년 12월 08일) 이전 수취 가능 2) KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점 : 구주주 청약종료일(2021년 12월 09일)까지 3) KB증권(주), NH투자증권(주), 한국투자증권(주) 홈페이지 또는 HTS 교부 : 구주주 청약종료일(2021년 12월 09일)까지 |

| 일반 청약자 (고위험고수익 투자신탁청약 포함) |

1), 2)를 병행 1) KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)의 본·지점에서 교부 2) KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)의 홈페이지나 HTS에서 교부 |

1) KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)의 본, 지점 : 청약종료일(2021년 12월 14일)까지 2) KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주) 홈페이지 또는 HTS 교부 : 청약종료일(2021년 12월 14일)까지 |

| ※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

② 확인절차

a. 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

b. 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

c. 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 기타

a. 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 지점방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 KB증권(주), NH투자증권(주), 한국투자증권(주)의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)의 본ㆍ지점에 방문하여 투자설명서 인쇄물을 수령하시거나 KB증권(주), NH투자증권(주), 한국투자증권(주), 미래에셋증권(주), 하나금융투자(주), 삼성증권(주), DB금융투자(주), 대신증권(주), 하이투자증권(주)의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

b. 구주주 청약시 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주) 이외의 증권회사를 이용한 청약 방법

- 해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

|

※ 관련법규 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016.6.28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자

|

(6) 주권 유통에 관한 사항

- 주권유통개시(예정)일: 2021년 12월 28일 (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(7) 청약증거금의 대체 및 반환 등에 관한 사항

- 청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다. 일반공모 총 청약주식수(기관투자자 포함)가 일반공모주식수를 초과하여 청약증거금이 발생한 경우, 그 초과 청약증거금은 2021년 12월 16일부터 해당 청약사무 취급처에서 환불합니다.

(8) 주금납입장소 : (주)하나은행 두산타워지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2021년 11월 04일 | KB증권(주) | 00164876 |

| NH투자증권(주) | 00120182 | |

| 한국투자증권(주) | 00160144 | |

(1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 「자본시장과 금융투자업에 관한 법률」 제165의6조3항 및 「증권의 발행 및 공시 등에 관한 규정」 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 09월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 "실질주주" 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 "명부주주" 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

(3) 신주인수권증서 매매의 중개를 할 증권회사는 KB증권(주), NH투자증권(주), 한국투자증권(주)로 합니다.

(4) 신주인수권증서 매매 등

① 금번 유상증자시 신주인수권증서는 전자증권제도 시행 이후에 발행되고 상장될 예정으로 실물은 발행 되지 않고 전자증권으로 등록발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 "실질주주" 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 "명부주주" 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

② 신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자 계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일 내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점을 통해 해당 신주인수권증서에 기재되어 있는 수량(초과청약이 있는 경우 초과청약 가능수량이 합산된 수량)만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(6) 신주인수권증서의 상장

당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2021년 11월 24일부터 2021년 11월 30일까지 5거래일간으로 예정하고 있으며, 동 기간중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2021년 12월 01일에 상장폐지될 예정입니다. (「유가증권시장 상장규정」 제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며, 동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일전에 상장폐지되어야 함)

|

※ 관련법령 제165조의6(주식의 발행 및 배정 등에 관한 특례) ③ 주권상장법인은 제1항제1호의 방식으로 신주를 배정하는 경우 「상법」 제416조제5호 및 제6호에도 불구하고 주주에게 신주인수권증서를 발행하여야 한다. 이 경우 주주 등의 이익 보호, 공정한 시장질서 유지의 필요성 등을 고려하여 대통령령으로 정하는 방법에 따라 신주인수권증서가 유통될 수 있도록 하여야 한다. 제176조의8(주식의 발행 및 배정에 관한 방법 등) ④ 법 제165조의6제3항 후단에서 "대통령령으로 정하는 방법"이란 다음 각 호의 어느 하나에 해당하는 방법을 말한다. 1. 증권시장에 상장하는 방법 2. 둘 이상의 금융투자업자(주권상장법인과 계열회사의 관계에 있지 아니한 투자매매업자 또는 투자중개업자를 말한다)를 통하여 신주인수권증서의 매매 또는 그 중개·주선이나 대리업무가 이루어지도록 하는 방법. 이 경우 매매 또는 그 중개·주선이나 대리업무에 관하여 필요한 세부사항은 금융위원회가 정하여 고시한다. 「유가증권시장 상장규정」 제150조(신규상장) ③ 신주인수권증서를 신규상장하려면 다음 각 호의 심사요건을 모두 충족해야 한다. 1. 신규상장신청인이 보통주권 상장법인이거나 외국주권등 상장법인일 것 2. 신주인수권의 목적인 상장주권이 상장신청일 현재 이 규정에 따른 관리종목지정 또는 상장폐지의 사유에 해당하지 않을 것 3. 신주인수권의 양도를 허용하고, 신주인수권을 갖는 모든 주주(법 제316조에 따른 실질주주명부상의 주주를 말한다)에게 신주인수권증서를 발행하였을 것 4. 신주인수권증서의 발행총수가 1만증서 이상일 것. 이 경우 신주인수권의 목적인 신주가 액면주식인 경우에는 액면가액 5,000원을 기준으로 한다. 5. 신주인수권증서의 거래 가능 기간이 5일(매매거래일을 기준으로 한다) 이상일 것 |

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 증권신고서 제출일 전일까지 관계기관과 협의된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

② 일반주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 기존 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2021년 11월 24일부터 2021년 11월 30일까지(5거래일간) 거래 | 신주배정통지일(2021년 11월 17일(예정))부터 신주인수권증서의 상장거래 마지막 날 이후 제2영업일(2021년 12월 02일)까지 거래 |

| 주1) | 상장거래 : 2021년 11월 24일부터 11월 30일까지(5영업일간) 거래 가능합니다. |

| 주2) | 계좌대체거래 : 신주배정통지일인 2021년 11월 17일(예정)부터 2021년 12월 02일까지 거래 가능합니다. -> 신주인수권증서 상장거래의 마지막 결제일인 2021년 12월 02일까지 계좌대체(장외거래) 가능하며, 동일 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다. |

| 주3) | 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다. |

③ 특별계좌 소유주(기존 "명부주주")의 신주인수권증서 거래

a. "특별계좌 보유자(기존 "명부주주")"는 명의개서대행기관에 "특별계좌"에서 "일반전자등록계좌(증권회사 계좌)"로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

b. "특별계좌 보유자(기존 "명부주주")"는 신주인수권증서의 "일반 전자등록계좌(증권회사 계좌)"로 이전 없이 공동대표주관회사인 KB증권(주), NH투자증권(주), 한국투자증권(주)의 본·지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 "특별계좌"에서 "일반 전자등록계좌(증권회사 계좌)"로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

(2) 「자본시장과 금융투자업에 관한 법률」 제120조제3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 증권신고서 제출일 전일까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정 발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법: 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 공동대표주관회사 | KB증권(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(30.0%) |

대표주관수수료 : 모집총액의 0.15% 中 3/6 인수수수료 : 모집총액의 0.35% 中 30% |

| NH투자증권(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(20.0%) |

대표주관수수료 : 모집총액의 0.15% 中 2/6 인수수수료 : 모집총액의 0.35% 中 20% |

|

| 한국투자증권(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(10.0%) |

대표주관수수료 : 모집총액의 0.15% 中 1/6 인수수수료 : 모집총액의 0.35% 中 10% |

|

| 인수회사 | 미래에셋증권(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(10.0%) |

인수수수료 : 모집총액의 0.35% 中 10% |

| 하나금융투자(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(10.0%) |

인수수수료 : 모집총액의 0.35% 中 10% | |

| 삼성증권(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(5.0%) |

인수수수료 : 모집총액의 0.35% 中 5% | |

| DB금융투자(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(5.0%) |

인수수수료 : 모집총액의 0.35% 中 5% | |

| 대신증권(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(5.0%) |

인수수수료 : 모집총액의 0.35% 中 5% | |

| 하이투자증권(주) | 종류: 기명식 보통주식 수량: 인수한도 의무주식수 × 인수비율(5.0%) |

인수수수료 : 모집총액의 0.35% 中 5% | |

| 주1) 모집총액 : 최종 발행가액 × 총 발행주식수 주2) 인수한도 의무주식수는 일반공모 실시 전 수량 기준이며, 실제 인수인별 잔액인수 수량은 인수인별로 집계된 일반공모 청약 수량에 따라 변동될 수 있습니다. 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식 또는 청약 미달주식에 대하여는 공동대표주관회사 및 인수회사가 자기계산으로 잔액인수하기로 합니다. 주3) 공동대표주관회사 및 인수회사는 「증권 인수업무 등에 관한 규정」 제9조제2항제7호에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 25,000주(액면가 1,000원 기준) 이하이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 고위험고수익투자신탁 및 일반청약자에게 배정하지 아니하고 자기계산으로 인수할 수 있습니다. 주4) 기타 인수에 관한 자세한 사항은 본 증권신고서의 첨부 서류로 공시된 잔액인수계약서를 참조하시기 바랍니다.. |

II. 증권의 주요 권리내용

증권신고서 제출일 전일 기준 당사가 발행한 주식은 기명식 보통주 79,523,334주입니다. 당사가 금번 주주배정 유상증자를 통하여 발행할 증권은 기명식 보통주 115,107,913주이며, 당사의 정관에 근거한 동 증권의 주요 권리내용은 다음과 같습니다.

1. 액면금액

|

※당사의 정관(이하 동일) |

| 주) 상기 액면가액은 현재 진행중인 액면가액 감액 자본감소(5:1)를 감안한 가액으로서, 2021년 09월 10일 개최된 주주총회에서 자본감소(자본금 결손이 발생하지 않은 경우) 및 정관변경에 대한 특별결의를 통해 안건이 가결되었으며, 2021년 10월 12일을 병합기준일로 효력발생할 예정으로, 금번 유상증자 납입기일(2021년 12월 16일)전에 제반 절차가 완료될 예정입니다. |

2. 주식의 발행 및 배정에 관한 사항

|

제5조(발행예정주식의 총수) ① 이 회사가 발행할 주식의 총수는 400,000,000주로 한다. 제8조(주식의 종류) ① 이 회사가 발행할 주식의 종류는 기명식 보통주식과 기명식 종류주식으로 한다. ② 이 회사가 발행하는 종류주식은 이익배당에 관한 우선주식, 의결권의 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다. 제10조(주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) 이 회사는 주권 및 신주인수권증서를 발행하는 대신 전자등록기관의 전자등록계좌부에 주식 및 신주인수권증서에 표시되어야 할 권리를 전자등록 한다. 제11조(신주인수권) ① 이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주를 배정받을 권리를 가진다. 주주가 신주인수권을 포기 또는 상실하거나 신주배정에서 단주가 발생하는 경우에 그 처리 방법은 이사회의 결의로 정한다. ② 제1항의 규정에도 불구하고 다음 각호의 경우에는 이사회의 결의로 주주외의 자에게 신주를 배정할 수 있다. 1. 발행주식 총수의 100분의 30을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률 제165조의6의 규정에서 정하는 방법에 따라 일반공모 증자 방식으로 신주를 발행하는 경우 2. 자본시장과 금융투자업에 관한 법률 제 165조의 7의 규정에 의하여 우리사주 조합원에게 신주를 우선 배정하는 경우 3. 상법 제 340 조의 2 및 제 542 조의 3의 규정에 의하여 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 4. 발행주식 총수의 100분의 30을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률 제165조의 16 규정에 의하여 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우 5. 긴급한 자금조달, 재무구조의 개선, 기술도입, 기타 경영상 필요로 국내외 금융기관, 제휴회사, 국내외 합작법인, 현물출자자 및 기타 투자자 등에게 발행주식 총수의 100분의 30을 초과하지 않는 범위내에서 신주를 발행하는 경우 ③ 제2항 제1호, 제4호 및 제5호의 방식에 의해 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. |

3. 의결권에 관한 사항

|

제28조(주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제29조(상호주에 대한 의결권 제한) 이 회사, 모회사 및 자회사 또는 자회사가 다른 회사의 발행주식총수의 10분의 1을 초과하는 주식을 가지고 있는 경우 그 다른 회사가 가지고 있는 이 회사의 주식은 의결권이 없다. 제30조(의결권의 불통일 행사) ① 2이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 회일의 3일전에 회사에 대하여 서면으로 그 뜻과 이유를 통지하여야 한다. ② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다. 제31조(의결권의 대리행사) ① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. ② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다.

제32조의2(서면투표제) ① 주주는 주주총회에 출석하지 아니하고 서면에 의하여 의결권을 행사할 수 있다. ② 이 회사는 총회의 소집통지서에 제1항에 따른 주주의 의결권 행사에 필요한 서면과 참고자료를 첨부하여야 한다. ③ 서면에 의하여 의결권을 행사하고자 하는 주주는 제2항의 서면에 필요한 사항을 기재하여, 회일의 전일까지 회사에 제출하여야 한다. |

4. 배당에 관한 사항

|

제14조(동등배당) 회사는 배당기준일 현재 발행(전환된 경우를 포함한다)된 동종 주식에 대하여 발행일에 관계없이 모두 동등하게 배당한다. 제54조(이익금의 처분) 이 회사는 매사업년도의 처분전이익잉여금을 다음과 같이 처분한다. 1. 이익준비금 2. 기타의 법정적립금 3. 배당금 4. 임의적립금 5. 기타의 이익잉여금처분액 제55조(이익배당) ① 이익의 배당은 금전과 주식으로 할 수 있다. ② 이익의 배당을 주식으로 하는 경우 이 회사가 종류주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류 또는 같은 종류의 주식(제9조의2의 전환주식, 제9조의3의 상환주식을 포함한다)으로 할 수 있다. ③ 제1항의 배당은 제17조에서 정한 날 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. 제56조(분기배당) ① 이 회사는 사업년도 개시일부터 3월, 6월 및 9월 말일 현재의 주주에게 자본 시장과 금융투자업에 관한 법률 제 165 조의 12에 의한 분기배당을 할 수 있다. 분기배당은 금전으로 한다. ② 제1항의 분기배당은 이사회의 결의로 하되, 그 결의는 제1항의 각 기준일 이후 45일 내에 하여야 한다. ③ 분기배당은 직전결산기의 대차대조표상의 순재산액에서 다음 각호의 금액을 공제한 액을 한도로 한다. 1. 직전결산기의 자본금의 액 2. 직전결산기까지 적립된 자본준비금과 이익준비금의 합계액 3. 직전결산기의 정기주주총회에서 이익배당하기로 정한 금액 4. 직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립한 임의준비금 5. 분기배당에 따라 당해 결산기에 적립하여야 할 이익준비 6. 당해 사업년도 중에 분기배당이 있었던 경우 그 금액의 합계액 ④ 사업년도 개시일 이후 제1항의 각 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전환사채의 전환청구, 신주인수권부사채의 신주인수권행사의 경우를 포함한다.)에는 분기배당에 관해서는 당해 신주는 제14조의 규정을 준용한다. 제57조(배당금지급청구권의 소멸시효) ① 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성된다. ② 제1항의 시효의 완성으로 인한 배당금은 이 회사에 귀속된다. |

III. 투자위험요소

| ※ 당사는 2020년말 이후 분할 및 주요 자회사 지분의 이전(두산밥캣을 투자부문으로 인적분할 후 두산중공업에 흡수합병), 회사 매각에 따른 최대주주 변경(두산중공업 → 현대제뉴인), 두산인프라코어 중국법인(DICC) 지분 취득 결정 및 관련 소송 변동(예정), 무상감자 및 금번 유상증자 결정 등 주요 사항을 공시한 바 있습니다. 해당 사항의 상세 내용 및 파생되는 위험에 대해서는 본 투자위험요소 항목 전반에 걸쳐 기술되어 있습니다. 따라서 본 투자위험요소에 대하여 면밀히 검토 후 투자에 임하여 주시기 바라며, 아래에 최근 당사 주요 공시 사항과 관련한 내용을 요약 제시하였으니 참고하여 주시기 바랍니다. |

| [최근 당사 주요 공시 사항] |

| 공시일 | 공시 보고서명 | 주요 내용 | 후속 조치 또는 예정 사항 |

|---|---|---|---|

| 2021.02.05 | 투자판단관련 주요경영사항 |

두산중공업-현대중공업지주 간 주식매매계약 체결 | - 2021.04.09 현대중공업지주가 취득한 주식매매계약상 지위를 자회사 현대제뉴인에 이전 |

| 2021.03.19 | 주요사항보고서 (회사분할합병결정) |

두산인프라코어를 사업부문과 투자부문(두산밥캣 지분 보유)으로 인적분할하여 투자부문을 두산중공업에 합병하기로 결정 |

- 2021.07.01 분할기일로 분할합병 완료 |

| 2021.08.18 | 타법인주식및 출자증권취득결정 |

재무적투자자가 보유한 DICC 지분 20%를 3,050억원에 취득하기로 결정 |

- 2021.10.29 지분 매매 완료 후 DICC 관련 소송 취하 예정(두산캐피탈 지분 관련 사항 제외) |

| 2021.08.19 | 최대주주변경 | 주식매매계약 이행에 따라 당사 최대주주가 두산중공업에서 현대제뉴인으로 변경 |

- 2021.09.10 정관 변경을 통해 당사 사명을 두산인프라코어에서 현대두산인프라코어로 변경 - 향후 공정거래위원회 승인 완료 후 소속 기업집단 두산에서 현대중공업으로 변경 예정 |

| 2021.08.25 | 주요사항보고서 (감자결정) |

액면가 무상감자(5,000원 → 1,000원) 결정 | - 2021.09.10 주주총회를 통해 가결 - 2021.10.12 감자 기준일로 무상감자 완료 예정 - 2021.10.26 액면 변경 신주 변경상장 예정 |

| 2021.09.10 | 주요사항보고서 (유상증자결정) |

8,000억원 규모 주주배정 후 실권주 일반공모 유상증자 결정 | - 2021.12.03 모집총액 최종 확정 예정 - 2021.12.16 유상증자 대금 납입 완료 예정 - 2021.12.28 유상 신주 추가상장 예정 |

| 자료 : 당사 전자공시 |

1. 사업위험

당사의 영업부문은 각 사업단위별 주요 제품에 따라 두 가지 영업부문으로 구분하고 있으며, 그 내역은 아래와 같습니다.

| [당사 사업부문 구분] |

| 영업부문 | 주요 제품 |

|---|---|

| 엔진사업부문 ("엔진") | 상용차, 버스 등 육상용 엔진, 엔진부품 등 |

| 건설기계사업부문 ("건기") | 굴삭기, 굴삭기부품 등 |

| 주) 당사는 2021년 5월 13일자 주주총회 결의에 따라 2021년 7월 1일을 분할기일로 하여 연결회사가 영위하는 사업 중 투자사업부문을 분할하여 두산중공업 주식회사에 흡수합병하는 인적분할합병방식으로 분할하였습니다. 이에 따라 분할승계회사에 승계된 투자사업부문(밥캣부문)은 당사 사업부문에서 제외되었습니다. |

사업부문별 재무정보를 살펴보면 2021년 상반기 연결기준 매출(순매출)이 2조 5,858억원으로 건설기계 부문이 81.53%, 엔진부문이 18.47%를 차지하고 있습니다. 영업이익 비중의 경우 2021년 상반기 연결기준 건설기계부문이 90.60%, 엔진부문이 9.40%로 건설기계 부문의 매출 및 이익 기여도가 매우 높은 수준입니다.

| (단위: 백만원) |

| 시기 | 구분 | 총매출액 | 내부 매출액 |

순매출액 | 순매출액 비중 |

영업이익 | 영업이익 비중 |

|---|---|---|---|---|---|---|---|

| 2021년 상반기 |

엔진 | 491,078 | (13,420) | 477,658 | 18.47% | 20,591 | 9.40% |

| 건기 | 3,028,659 | (920,556) | 2,108,103 | 81.53% | 198,417 | 90.60% | |

| 소 계 | 3,519,737 | (933,976) | 2,585,761 | 100.00% | 219,008 | 100.00% | |

| 연결조정 | (933,976) | 933,976 | - | - | - | - | |

| 연결조정 후 | 2,585,761 | - | 2,585,761 | 100.00% | 219,008 | 100.00% | |

| 2020년 상반기 |

엔진 | 415,054 | (3,239) | 411,815 | 19.21% | 14,599 | 7.68% |

| 건기 | 2,331,673 | (599,840) | 1,731,833 | 80.79% | 175,484 | 92.32% | |

| 소 계 | 2,746,727 | (603,079) | 2,143,648 | 100.00% | 190,083 | 100.00% | |

| 연결조정 | (603,079) | 603,079 | - | - | - | - | |

| 연결조정 후 | 2,143,648 | - | 2,143,648 | 100.00% | 190,083 | 100.00% |

| 자료 : 당사 반기연결검토보고서 |

단, 상기 사업부문별 매출 및 이익 현황에는 분할합병 효과를 반영하여 중단영업(두산밥캣부문)이 제외되어 있으니 이점 유의하여 주시기 바랍니다.

| [가. 중단사업 발생 및 사업포트폴리오 변동에 따른 위험] 당사는 2021년 07월 01일을 분할기일로 하여 당사(분할회사)가 기존 영위하였던 사업 중 투자사업부문(분할합병대상부문)을 분할하여 두산중공업 주식회사(분할승계회사)에 흡수합병하는 방식의 분할합병을 완료하였습니다. 이에 따라 연결 기준 두산밥캣이 영위하였던 사업은 중단사업으로 분류되었으며, 향후 당사의 매출 및 이익에 두산밥캣의 사업 성과가 포함되지 않습니다. 2020년 기준 두산밥캣 부문의 순매출액 비중은 53%, 영업이익 비중은 60%로 높은 수준이었기 때문에 두산밥캣의 분할로 인하여 당사의 매출 및 이익 규모가 축소될 것으로 판단되며, 건설기계사업 부문에 대한 의존도가 증가하여 포트폴리오 편중 위험이 심화될 수 있는 점 유의하여 주시기 바랍니다. 특히 두산밥캣 분할로 인하여 향후 당사의 Compact 건설기계 매출이 발생이 중단되고 Heavy 제품에 매출이 편중되면서 경기 변동에 따른 매출 변동성이 증가할 수 있는 점 유의하여 주시기 바랍니다. 한편 기존 북미 지역에서 높은 수준의 매출을 기록한 두산밥캣 분할로 인하여 향후 당사의 북미 지역 점유율 및 매출 비중이 큰 폭으로 축소될 수 있으며, 상대적으로 중국 및 아시아 지역 매출 비중이 높아짐에 따라 당사의 지역별 매출 편중 위험이 심화될 수 있으니 유의하여 주시기 바랍니다. |

당사는 2021년 07월 01일을 분할기일로 하여 당사(분할회사)가 기존 영위하였던 사업 중 투자사업부문(분할합병대상부문)을 분할하여 두산중공업 주식회사(분할승계회사)에 흡수합병하는 방식의 분할합병을 완료하였습니다. 이에 따라 연결 기준 두산밥캣이 영위하였던 사업은 중단사업으로 분류되었으며, 향후 당사의 매출 및 이익에 두산밥캣의 사업 성과가 포함되지 않습니다.

중단사업 제외 전 두산밥캣은 당사 매출 및 영업이익에서 높은 비중을 차지하였습니다. 2020년 기준 두산밥캣 부문의 순매출액 비중은 53%, 영업이익 비중은 60%로 나타났습니다. 두산밥캣의 분할로 인하여 당사의 매출 및 이익 규모가 축소될 것으로 판단되며, 건설기계사업 부문에 대한 의존도가 증가하여 포트폴리오 편중 위험이 심화될 수 있는 점 유의하여 주시기 바랍니다. 두산밥캣 제외 전 당사 사업 부문별 매출 및 영업이익 추이는 아래와 같습니다.

| [두산밥캣 제외 전 당사 사업 부문별 매출 및 영업이익 추이] |

| (단위: 백만원) |

| 시기 | 구분 | 총매출액 | 내부 매출액 |

순매출액 | 순매출액 비중 |

영업이익 | 영업이익 비중 |

|---|---|---|---|---|---|---|---|

| 2020년 | 엔진 | 861,055 | (394,835) | 466,220 | 6% | 2,207 | 0% |

| 건기 | 5,385,581 | (2,155,799) | 3,229,782 | 41% | 262,528 | 40% | |

| 밥캣 | 4,282,058 | (43,955) | 4,238,103 | 53% | 393,864 | 60% | |

| 소 계 | 10,528,694 | (2,594,589) | 7,934,105 | 100% | 658,599 | 100% | |

| 연결조정 | (2,594,589) | 2,594,589 | - | - | - | - | |

| 연결조정 후 | 7,934,105 | - | 7,934,105 | 100% | 658,599 | 100% | |

| 2019년 | 엔진 | 1,109,515 | (531,372) | 578,143 | 7% | 82,353 | 10% |

| 건기 | 5,428,316 | (2,279,883) | 3,148,433 | 38% | 281,029 | 33% | |

| 밥캣 | 4,509,550 | (50,286) | 4,459,264 | 54% | 477,015 | 57% | |

| 소 계 | 11,047,381 | (2,861,541) | 8,185,840 | 100% | 840,397 | 100% | |

| 연결조정 | (2,861,541) | 2,861,541 | - | - | - | - | |

| 연결조정 후 | 8,185,840 | - | 8,185,840 | 100% | 840,397 | 100% | |

| 2018년 | 엔진 | 1,030,974 | (498,624) | 532,350 | 7% | 105,660 | 12% |

| 건기 | 5,253,655 | (1,998,716) | 3,254,939 | 42% | 283,417 | 33% | |

| 밥캣 | 3,970,766 | (27,947) | 3,942,819 | 51% | 459,050 | 54% | |

| 소 계 | 10,255,395 | (2,525,287) | 7,730,108 | 100% | 848,127 | 100% | |

| 연결조정 | (2,525,287) | 2,525,287 | - | - | - | - | |

| 연결조정 후 | 7,730,108 | - | 7,730,108 | 100% | 848,127 | 100% |

| 자료 : 당사 사업보고서 |

두산밥캣은 북미, 유럽 시장 등을 중심으로 건설, 농업, Oil/Gas, 광업 등에 사용되는 Compact 건설기계 및 이동식 전기 및 공압 생산장비인 Portable Power를 제조 및 판매하였습니다. 특히 Compact 건설기계는 주택 건설, 농업, 조경 시장을 주요 매출 타겟으로 삼고 있으며 소형, 범용 제품의 특성 상 Heavy 건설기계 제품에 비해 거시경제 지표의 변동에 따른 영향이 상대적으로 덜한 편입니다. 한편 Heavy 건설기계의 경우 주로 대형 건설 공사에 사용되고 대형 건설 투자 규모는 경기 호황과 불황 시 차이가 극명하게 나타나는 경향이 있습니다. 두산밥캣 분할로 인하여 향후 당사의 Compact 건설기계 매출이 발생이 중단되고 Heavy 제품에 매출이 편중되면서 경기 변동에 따른 매출 변동성이 증가할 수 있는 점 유의하여 주시기 바랍니다. 두산밥캣의 판매제품별 현황은 아래와 같습니다.

| [두산밥캣의 판매제품별 현황] |

| (단위: 백만USD) |

| 구분 | 매출액 | 설명 | |||

|---|---|---|---|---|---|

| 2020년 | 2019년 | 2018년 | |||

| Compact 건설기계 |

매출액 | 3,406 | 3,542 | 3,300 | Skid Steer Loader, Compact Track Loader, Mini Excavator, TelescopicHandler, Backhoe Loader, 450개가 넘는 Attachments 등을 비롯한 Compact 건설기계이며 이에 대해 자체 디자인, 개발, 제조 및 판매함 |

| 비중 | 94% | 92% | 91% | ||

| Portable Power |

매출액 | 222 | 327 | 309 | Portable Power란 이동식 전기 및 공압 생산장비를 통칭함. Portable Air Compressors, Generators, Lighting Systems를 포함한 다양한 Portable Power 제품을 의미하며 이에 대해 디자인, 개발, 제조 및 판매함 |

| 비중 | 6% | 8% | 9% | ||

| Total | 매출액 | 3,629 | 3,869 | 3,609 | - |

| 비중 | 100% | 100% | 100% | ||

| 자료 : 두산밥캣 사업보고서 |

한편 지역별 두산밥캣의 매출을 살펴보면 2020년 북미 지역의 순매출액이 73.4%의 비중을 차지하고 있으며 그 뒤를 이어 유럽, 중동 및 아프리카 지역이 19.4%, 아시아/라틴아메리카/오세아니아 지역이 7.2%를 차지하였습니다. 기존 북미 지역에서 높은 수준의 매출을 기록한 두산밥캣 분할로 인하여 향후 당사의 북미 지역 점유율 및 매출 비중이 큰 폭으로 축소될 수 있으며, 상대적으로 중국 및 아시아 지역 매출 비중이 높아짐에 따라 당사의 지역별 매출 편중 위험이 심화될 수 있으니 유의하여 주시기 바랍니다. 두산밥캣의 지역별 매출 현황은 아래와 같습니다.

| [두산밥캣의 지역별 매출 현황] |

| (단위: 천USD) |

| 구분 | 순매출액 | ||

|---|---|---|---|

| 2020년 | 2019년 | 2018년 | |

| North America | 2,663,929 | 2,820,591 | 2,585,166 |

| Europe, Middle East & Africa | 703,446 | 755,740 | 734,067 |

| Asia, Latin America & Oceania | 261,334 | 292,369 | 289,570 |

| 합계 | 3,628,709 | 3,868,700 | 3,608,803 |

| 자료 : 두산밥캣 사업보고서 |

| [나. 글로벌 경기 변동에 따른 위험] 당사의 2021년 상반기 수출 비중은 79.89%이며, 수출 및 해외 매출 규모가 큰 당사 사업의 특성상 글로벌 경기 변동 상황 및 해외 시장 업황에 따라 실적 변동성이 높게 나타날 수 있습니다. 글로벌 경기는 2019년말 이후 COVID-19(코로나19) 바이러스의 전세계적 확산으로 인해 부정적인 영향을 받은 바 있으며, 경제 불확실성이 현재까지도 지속되고 있습니다. 2021년 7월 IMF에서 발표한 세계경제전망에 따르면 세계경제는 2021년 6.0%, 2022년 4.9%의 성장률을 기록할 것으로 전망되고 있으나, 향후에도 코로나19 백신 접종 속도, 델타 바이러스 등 변이 코로나 바이러스 확산 속도, 주요 선진국 및 국내 통화정책과 재정정책 등에 따라 글로벌 경기는 상당한 영향을 받을 가능성이 존재합니다. 뿐만 아니라 미국-중국 간 경제적 갈등 고조, OPEC+(석유수출기구와 러시아 등 10개 산유국 연합) 국가 간 갈등, 전쟁/테러 및 사회적 불안 등이 세계 경제에 부정적인 영향을 끼칠 가능성도 배제할 수 없으며, 코로나19 영향이 장기간 지속될 경우 복합적 요인에 의해 세계 경기 침체가 더욱 장기화될 수 있어 전세계 경제에 불확실성이 존재하는 상황입니다. 투자자분들께서는 이러한 경기 불확실성이 향후 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시고 투자 의사결정을 내리시기 바랍니다. |

당사의 2021년 상반기 매출액은 2조 5,858억원이며, 이 중 수출이 2조 657억원으로 79.89%의 높은 비중을 차지하고 있습니다. 당사의 지역별 매출액(비중)은 2021년 상반기 순매출액 기준 아시아태평양/신흥국 1조 2,188억원(47.1%), 중국 8,357억원(32.3%), 유럽/중동/아프리카 3,473억원(13.4%), 북미/오세아니아 1,839억원(7.1%)를 기록하였습니다. 이처럼 수출 및 해외 매출 규모가 큰 당사 사업의 특성상 글로벌 경기 변동 상황 및 해외 시장 업황에 따라 실적 변동성이 높게 나타날 수 있습니다.

| [당사 수출 및 내수 매출 현황] | |

| (단위 : 백만원) |

|

| 사업부문 | 매출유형 | 구분 | 2021년 상반기 | 2020년 | 2019년 |

|---|---|---|---|---|---|

| 두산인프라코어 | 건설기계 엔진 등 | 수출 |

2,065,718 |

2,990,926 |

3,051,149 |

| 내수 |

520,043 |

705,076 |

675,427 |

||

| 합 계 | - | - |

2,585,761 |

3,696,002 |

3,726,576 |

| 자료 : 당사 반기보고서 주1) 상기 매출액은 연결조정금액을 반영한 각 부문별 순매출액 입니다. 주2) 당사는 2021년 5월 13일자 주주총회 결의에 따라 2021년 7월 1일을 분할기일로 하여 당사가 영위하는 사업 중 투자사업부문을 분할하여 두산중공업 주식회사에 흡수합병하는 흡수인적분할합병방식으로 분할하였습니다. 이에 따라 분할승계회사에 승계되는 투자사업부문의 영업성과는 제외되었으며, 비교표시된 연결손익계산서는 재작성되었습니다. 주3) 비교표시된 2020년 및 2019년 매출액의 경우 전체 연결 매출에서 두산밥캣부문 순매출액을 차감한 기준으로 작성되었습니다. |

| [당사 지역별 매출 현황] |

| (단위: 백만원) |

| 구분 | 2021년 상반기 | 2020년 상반기 | ||||

|---|---|---|---|---|---|---|

| 총매출액 | 내부매출액 | 순매출액 | 총매출액 | 내부매출액 | 순매출액 | |

| Asia Pacific & Emerging Market | 1,923,181 | (704,382) | 1,218,799 | 1,443,582 | (523,099) | 920,483 |

| China | 1,038,903 | (203,165) | 835,738 | 897,605 | (58,524) | 839,081 |

| Europe & Middle East & Africa | 373,207 | (25,929) | 347,278 | 255,000 | (21,248) | 233,752 |

| North America & Oceania | 184,446 | (500) | 183,946 | 150,540 | (208) | 150,332 |

| 소 계 | 3,519,737 | (933,976) | 2,585,761 | 2,746,727 | (603,079) | 2,143,648 |

| 연결조정 | (933,976) | 933,976 | - | (603,079) | 603,079 | - |

| 연결조정 후 금액 | 2,585,761 | - | 2,585,761 | 2,143,648 | - | 2,143,648 |

| 자료 : 당사 반기연결검토보고서 주) 당사는 2021년 5월 13일자 주주총회 결의에 따라 2021년 7월 1일을 분할기일로 하여 당사가 영위하는 사업 중 투자사업부문을 분할하여 두산중공업 주식회사에 흡수합병하는 흡수인적분할합병방식으로 분할하였습니다. 이에 따라 분할승계회사에 승계되는 투자사업부문의 영업성과는 제외되었으며, 비교표시된 연결손익계산서는 재작성되었습니다. |

글로벌 경기는 2019년말 이후 COVID-19(코로나19) 팬데믹(Pandemic; 전염병의 전세계적 확산)으로 인해 부정적인 영향을 받아 왔으며, 전 세계에 걸쳐 코로나19 백신 접종이 진행 중인 현재 시점에도 델타 바이러스 등 변이 코로나 바이러스가 유행하면서 경제 불확실성이 지속되고 있습니다.

이처럼 코로나19로 인한 경기 침체에 대응하기 위하여 미국을 포함한 주요 선진국은 적극적인 통화정책을 시행하였습니다. 2020년 3월 코로나19 감염증이 아시아뿐만 아니라 유럽 주요국 및 미국에 빠르게 확산됨에 따라 글로벌 경제가 당초 예상보다 더욱 악화될 것이라는 우려로 인해 미국은 두 차례의 FOMC를 거치며 기준금리 레벨을 기존 1.50~1.75%에서 0.00~0.25%로 전격 인하하였습니다. 이에 더불어 기업지원, 회사채 매입 등 정책적인 지원을 통해 코로나19로 인한 경기하락을 방어하고자 통화정책의 완화적인 기조를 강화하였습니다. 한편 최근 미 연준은 2021년 08월 27일 잭슨홀 회의를 통해 연내 자산 매입을 축소하는 것이 적절하나, 인플레이션은 일시적이며 금리 인상에는 시간이 더 걸릴 것이라는 메시지를 전달한 바 있습니다. 미국이 2021년 중 자산 매입 축소(테이퍼링)를 시작할 것으로 예상되나, 향후 미국-중국 간의 무역분쟁, 경제활동 제한 완화로 인한 코로나19 및 변이 바이러스의 추가 확산 등 불확실성 요인들이 지속되는 상황에서 완화적인 통화정책이 상당 기간 더 지속될 가능성도 존재합니다.

한국은행 또한 지속되는 경기지표 부진 및 글로벌 통화 완화 흐름에 따라 기준금리 인하를 실시하여 왔습니다. 2019년 10월, 한국은행 기준금리는 1.50%에서 1.25%로 하락하였으며, 2020년 3월 16일 코로나19로 인한 임시 금융통화위원회에서 0.50%p. 추가 인하하여 국내 기준금리는 0.75%가 되었습니다. 이어 2020년 5월 28일 금융통화위원회에서 한국은행은 기준금리를 0.75%에서 0.50%로 0.25%p. 추가 하향 조정하였습니다. 당시 한국은행은 세계 경제가 코로나 19의 확산으로 인해 크게 위축되었고, 국제금융시장에서는 주요국의 적극적인 통화·재정정책으로 불안심리가 완화된 모습을 보였으나 국내경제는 성장세가 크게 둔화되었다고 평가하였습니다. 또한 소비와 수출이 부진한 흐름을 지속하고 있는 가운데, 고용 상황 또한 서비스업을 중심으로 취업자수 감소폭이 크게 확대되는 등 코로나19의 영향으로 인해 국내 경제도 당분간 부진한 흐름을 이어갈 것이며 이에 따라 통화정책의 완화기조를 유지할 것이라라고 발언하였습니다. 한편 최근 한국은행은 2021년 08월 26일 금통위를 통해 기준금리를 0.50%에서 0.75%로 0.25%p. 인상하며 선제적으로 금융 불균형 안정화를 꾀하려는 모습을 보이고 있습니다. 한국은행은 기준금리 인상 후에도 통화정책이 여전히 완화적이라는 입장이며, 기준금리 추가 조정은 향후 코로나19 및 변이 바이러스 확산 속도, 경기 상황, 미 연준 정책 등을 고려해 결정할 것으로 알려졌습니다.

한편 2021년 7월 IMF에서 발표한 세계경제전망 수정(WEO Update)에 따르면 세계경제는 2021년 6.0%, 2022년 4.9%의 성장률을 기록할 것으로 전망되고 있습니다. IMF는 백신공급 확대 및 미국 경기부양책 등에 의한 선진국에서의 경기회복폭을 상향조정하였으나, 인도의 COVID-19 확산 및 중국의 긴축재정 등을 반영하여 신흥국에서의 경기회복폭은 하향조정하였습니다. 2021년 4월 전망시보다 국가간 불균등 회복의 심화 양상을 지적하였으며, 2021년 4월 세계경제전망치 대비 각각 0.0%p, 0.5%p 상향 조정하였습니다. 국제 백신공급 협력 등에 따른 COVID-19의 조기 종식 및 소비·기업투자 등 경제활동 조기 정상화로 인한 상방 요인이 있으나, 백신보급 지연, 미국 경기부양책 축소 가능성, 인플레이션 압력에 따른 금융 긴축 등의 하방위험 또한 상존하고 있습니다.

| [국제통화기금 세계 경제성장 전망] |

| (단위: %, %p) |

|

경제성장률 |

2020년 |

2021년 |

2022년 |

||||

|---|---|---|---|---|---|---|---|

|

21.4월 (A) |

21.7월 (B) |

조정폭 (B-A) |

21.4월 (C) |

21.7월 (D) |

조정폭 (D-C) |

||

|

세계 |

-3.2 | 6.0 | 6.0 | 0.0 | 4.4 | 4.9 | 0.5 |

|

선진국 |

-4.6 | 5.1 | 5.6 | 0.5 | 3.6 | 4.4 | 0.8 |

|

미국 |

-3.5 | 6.4 | 7.0 | 0.6 | 3.5 | 4.9 | 1.4 |

|

유로존 |

-6.5 | 4.4 | 4.6 | 0.2 | 3.8 | 4.3 | 0.5 |

|

독일 |

-4.8 | 3.6 | 3.6 | 0.0 | 3.4 | 4.1 | 0.7 |

|

프랑스 |

-8.0 | 5.8 | 5.8 | 0.0 | 4.2 | 4.2 | 0.0 |

|

이탈리아 |

-8.9 | 4.2 | 4.9 | 0.7 | 3.6 | 4.2 | 0.6 |

|

스페인 |

-10.8 | 6.4 | 6.2 | -0.2 | 4.7 | 5.8 | 1.1 |

|

일본 |

-4.7 | 3.3 | 2.8 | -0.5 | 2.5 | 3.0 | 0.5 |

|

영국 |

-9.8 | 5.3 | 7.0 | 1.7 | 5.1 | 4.8 | -0.3 |

|

캐나다 |

-5.3 | 5.0 | 6.3 | 1.3 | 4.7 | 4.5 | -0.2 |

|

기타 선진국 |

-2.0 | 4.4 | 4.9 | 0.5 | 3.4 | 3.6 | 0.2 |

|

한국 |

-0.9 | 3.6 | 4.3 | 0.7 | 2.8 | 3.4 | 0.6 |

|

신흥개도국 |

-2.1 | 6.7 | 6.3 | -0.4 | 5.0 | 5.2 | 0.2 |

|

중국 |

2.3 | 8.4 | 8.1 | -0.3 | 5.6 | 5.7 | 0.1 |

|

인도 |

-7.3 | 12.5 | 9.5 | -3.0 | 6.9 | 8.5 | 1.6 |

|

러시아 |

-3.0 | 3.8 | 4.4 | 0.6 | 3.8 | 3.1 | -0.7 |

|

브라질 |

-4.1 | 3.7 | 5.3 | 1.6 | 2.6 | 1.9 | -0.7 |

|

멕시코 |

-8.3 | 5.0 | 6.3 | 1.3 | 3.0 | 4.2 | 1.2 |

|

사우디 |

-4.1 | 2.9 | 2.4 | -0.5 | 4.0 | 4.8 | 0.8 |

|

남아공 |

-7.0 | 3.1 | 4.0 | 0.9 | 2.0 | 2.2 | 0.2 |

| 자료 : IMF WEO(World Economic Outlook Update)(2021.07) |

한국은행의 경우 2021년 5월 발간한 경제전망보고서에서 2020년 국내 GDP 성장률을 -1.0%로 예상하여 2020년 11월 자료의 전망치인 -1.1% 대비 0.1%p. 상향하였습니다. 2021년 국내 경기는 글로벌 경기회복 등으로 수출과 설비투자의 호조가 이어지는 가운데 민간소비도 개선흐름을 보이면서 회복세가 확대될 것으로 전망하였습니다. 설비투자의 경우 IT부문이 높은 증가세를 지속하고 비IT부문도 개선되면서 견조한 흐름을 나타낼 것으로 전망하였습니다. 또한 상품수출 부문은 주요국의 경제활동 재개, IT경기 개선세 지속 등에 힘입어 호조를 이어갈 것으로 전망하였습니다. 최근 선진국은 백신접종 확대로 경제활동이 차츰 정상화되면서 경기회복세가 강화되고 있으며, 향후 미국의 대규모 재정확대, 방역조치 완화 등이 글로벌 경기 회복을 견인할 것으로 예상하였습니다. 아직까지 향후 코로나19 사태의 전개양상과 관련하여 성장경로의 불확실성이 높은 상황으로, 글로벌 경기상황의 침체는 국내외에서 진행되는 대규모 건설, 발전 등 당사의 매출원이 되는 프로젝트의 지연이나 취소 원인이 될 수 있어 당사의 주요 사업부문 수주 및 매출실적에 악영향을 미칠 수 있으며, 이에 당사의 수익성과 재무건전성도 영향을 받을 수 있습니다.

|

[한국 경제성장률 전망] |

| (단위 : 전년동기대비, %) |

| 구분 | 2020년 | 2021년(E) | 2022년(E) | ||||

|---|---|---|---|---|---|---|---|

| 연간 | 상반기 | 하반기 | 연간 | 상반기 | 하반기 | 연간 | |

| GDP | -1.0 | 3.7 | 4.2 | 4.0 | 3.2 | 2.8 | 3.0 |

| 민간소비 | -4.9 | 1.0 | 4.0 | 2.5 | 4.7 | 2.3 | 3.5 |

| 설비투자 | 6.8 | 10.7 | 4.3 | 7.5 | 2.8 | 4.2 | 3.5 |

| 지식재산생산물투자 | 3.6 | 3.6 | 5.0 | 4.3 | 4.3 | 3.4 | 3.8 |

| 건설투자 | -0.1 | -1.0 | 3.4 | 1.3 | 2.3 | 2.7 | 2.5 |

| 상품수출 | -0.5 | 14.8 | 4.0 | 9.0 | 1.9 | 3.1 | 2.5 |

| 상품수입 | -0.1 | 11.0 | 5.9 | 8.3 | 3.0 | 4.0 | 3.5 |

| 자료 : 경제전망보고서, 한국은행(2021.05) |

한편 글로벌 경기 변동성에도 불구하고, 우리나라의 수출실적은 각 개별 기업들의 내부적인 노력 및 가격경쟁력 강화 등의 외부적 요인에 의해 증가세를 보여 왔으나, 최근에는 변동성을 보이고 있습니다. 대한민국 수출 금액은 2018년 604,859,657천 USD를 기록한 이후 2020년 512,498,038천USD까지 감소한 바 있으며, 2021년 7월 누적 기준으로는 358,651,821천USD를 기록하고 있습니다.

| [대한민국 연도별 수출입규모 추이] |

| (금액단위 : 천USD) |

| 기간 | 수출건수 | 수출금액 | 수입건수 | 수입금액 | 무역수지 |

|---|---|---|---|---|---|

| 2000 | 3,605,801 | 172,267,510 | 3,302,214 | 160,481,018 | 11,786,492 |

| 2001 | 3,603,806 | 150,439,144 | 3,285,286 | 141,097,821 | 9,341,323 |

| 2002 | 4,021,165 | 162,470,528 | 3,801,904 | 152,126,153 | 10,344,375 |

| 2003 | 4,318,330 | 193,817,443 | 4,037,458 | 178,826,657 | 14,990,786 |

| 2004 | 4,634,711 | 253,844,672 | 4,337,168 | 224,462,687 | 29,381,985 |

| 2005 | 4,720,283 | 284,418,743 | 4,781,811 | 261,238,264 | 23,180,479 |

| 2006 | 4,843,800 | 325,464,848 | 5,216,317 | 309,382,632 | 16,082,216 |

| 2007 | 5,030,768 | 371,489,086 | 5,667,966 | 356,845,733 | 14,643,352 |

| 2008 | 5,234,178 | 422,007,328 | 5,850,875 | 435,274,737 | -13,267,409 |

| 2009 | 5,399,939 | 363,533,561 | 6,699,545 | 323,084,521 | 40,449,040 |

| 2010 | 6,237,860 | 466,383,762 | 9,143,039 | 425,212,160 | 41,171,601 |

| 2011 | 6,305,365 | 555,213,656 | 10,611,272 | 524,413,090 | 30,800,566 |

| 2012 | 6,533,596 | 547,869,792 | 11,842,076 | 519,584,473 | 28,285,319 |

| 2013 | 6,887,279 | 559,632,434 | 14,344,341 | 515,585,515 | 44,046,919 |

| 2014 | 7,083,325 | 572,664,607 | 16,302,570 | 525,514,506 | 47,150,101 |

| 2015 | 7,438,562 | 526,756,503 | 14,459,780 | 436,498,973 | 90,257,531 |

| 2016 | 8,273,729 | 495,425,940 | 15,517,151 | 406,192,887 | 89,233,053 |

| 2017 | 8,423,120 | 573,694,421 | 18,691,086 | 478,478,296 | 95,216,125 |

| 2018 | 8,950,209 | 604,859,657 | 21,559,704 | 535,202,428 | 69,657,228 |

| 2019 | 9,907,139 | 542,232,610 | 25,889,882 | 503,342,947 | 38,889,663 |

| 2020 | 11,704,320 | 512,498,038 | 31,283,543 | 467,632,763 | 44,865,275 |

| 2021(7월) | 8,521,458 | 358,651,821 | 22,213,158 | 338,903,100 | 19,748,720 |

| 자료 : 관세청 수출입무역통계 주) 2021년은 7월 누적(7개월 간) 기준 |

코로나19 바이러스의 영향으로 2020년 연간 전세계적인 물적, 인적 교류가 대부분 중단되다시피 했으며, 이는 단순 관광, 항공 업종 등 직접적인 영향을 받는 산업분야 뿐만 아니라 거의 대부분의 업종에 악영향을 준 바 있습니다. 2020년 상반기 대비 하반기부터는 글로벌 경기 회복세가 나타나기도 하였으나, 향후에도 코로나19 백신 접종 속도, 델타 바이러스 등 변이 코로나 바이러스 확산 속도, 주요 선진국 및 국내 통화정책과 재정정책 등에 따라 글로벌 경기는 상당한 영향을 받을 가능성이 존재합니다. 뿐만 아니라 미국-중국 간 경제적 갈등 고조, OPEC+(석유수출기구와 러시아 등 10개 산유국 연합) 국가 간 갈등, 전쟁/테러 및 사회적 불안 등이 세계 경제에 부정적인 영향을 끼칠 가능성도 배제할 수 없으며, 코로나19 영향이 장기간 지속될 경우 복합적 요인에 의해 세계 경기 침체가 더욱 장기화될 수 있어 전세계 경제에 불확실성이 존재하는 상황입니다. 투자자분들께서는 이러한 경기 불확실성이 향후 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시고 투자 의사결정을 내리시기 바랍니다.

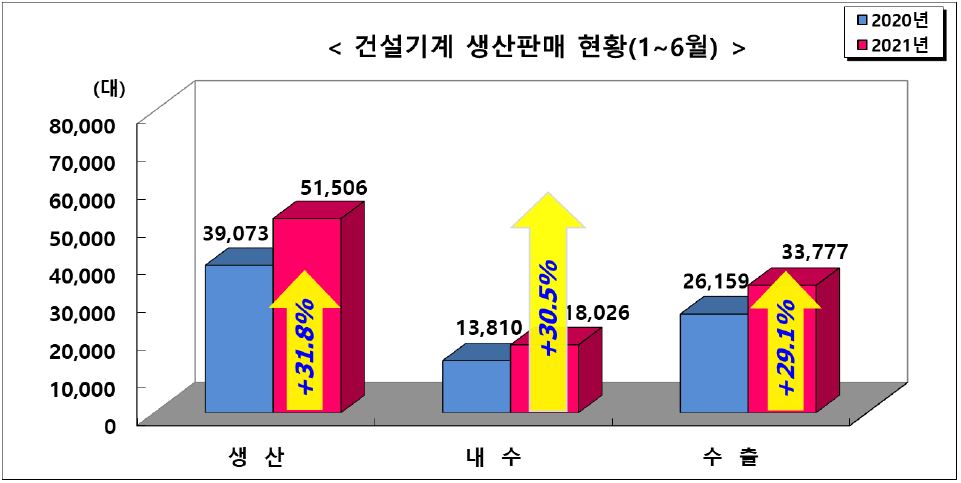

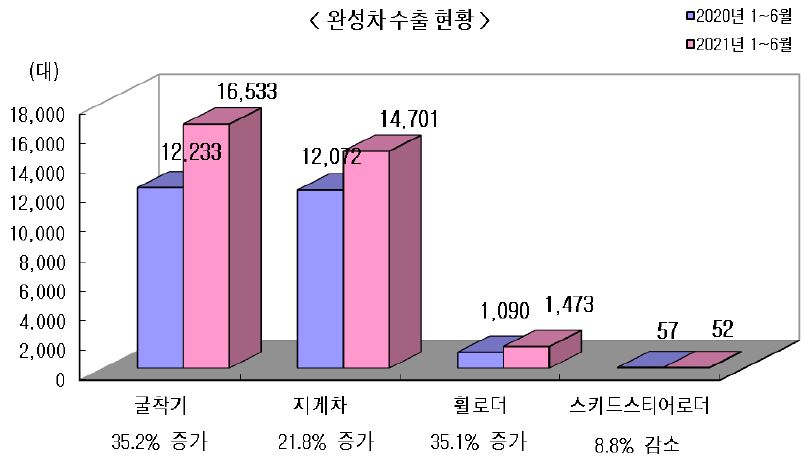

| [다. 국내외 건설기계 시장 위축에 따른 위험] 2021년 상반기 건설기계 완성차 생산량 및 출하량은 각각 51,506대와 51,803대로 각각 전년 동기 대비 31.8% 및 29.6% 증가하였습니다. 총 출하량 중 국내판매는 18,026대로 전년 동기 13,810대 대비 30.5% 증가하였고, 수출은 33,777대로 전년 동기 26,159대 대비 29.1% 증가한 것으로 나타났습니다. 글로벌 건설기계 시장은 2012년부터 지속 감소세를 이어왔으나 2016년 인도, 중국 시장의 성장으로 전년 대비 소폭 성장한데 이어 2017년 미국, 중국 시장의 성장 및 인도 등 신흥 지역의 인프라 투자 확대에 따라 큰 폭으로 성장하였습니다. 성장 기조는 2018년까지 이어졌으나, 2019년 미국, 유럽 등 주요국 건설기계 수요의 하락 및 중국 인프라 투자 축소로 인해 시장 규모가 감소하였고, 2020년에는 COVID-19 감염증 확산으로 인한 중국 및 미국발 글로벌 경기둔화로 인해 시장규모 감소세가 이어졌습니다. 다만 2021년에는 백신 공급 및 경제 재개 등 요인으로 인하여 점차 경기 회복세가 나타나면서 글로벌 건설기계 시장도 양호한 모습을 나타내고 있는 것으로 판단됩니다. 그럼에도 불구하고 COVID-19 변이바이러스 확산 등 위험 요인이 지속되고 있으며, 향후 글로벌 경제 환경, 정부의 투자 정책, 유가, 원자재 등 수요 산업의 회복 여부에 따라 건설기계 수요가 좌우되고 정치 변동, 환율 등 변화에 따른 시장변동에 민감한 바, 투자자께서는 이러한 요인들을 지속적으로 모니터링 하시기 바랍니다. |

국내 건설기계 수요는 굴삭기를 중심으로 형성되어 있으며, 건설기계 수요에 변화를 주는 요소는 건설 및 토목경기입니다. 경기에 따라 수요의 변동이 심하고 3년~4년 주기의 교체 수요 및 태풍 등의 자연재해 등에 의해서도 수요가 급변하는 등 수요 예측을 하기 힘든 시장입니다. 개인 중장비 임대업체가 고객의 약 80%를 점유하고 있으며, 기타 자가 업체 및 군 관납이 20%를 차지하고 있고 임대업체 대부분이 영세 차주 겸 기사로 기존 고객이 반복구매를 하고 있으나 제품에 대한 충성도가 낮고 판매조건 및 경제상황에 민감하며, 외국과 같은 렌탈업체가 보편화 되지 않고 있기 때문에, 1999년 수입선 다변화 이후 외국사의 국내 진출이 확대되면서 판매경쟁이 가속화 되고 있습니다.

2018년 건설기계 완성차 생산 및 총 출하량은 96,115대 및 99,049대로 전년대비 각각 4.0% 및 7.8% 증가했고, 출하 물량 중 국내 출하는 27,179대로 전년대비 8.9% 감소, 해외출하는 71,870대로 전년대비 15.9% 증가한 것으로 나타났습니다. 완성차 생산 및 출하는 2017년에 이어 2년 연속 증가세를 이어갔으나, 내수 출하는 국내 시황의 침체로 2015년 이후 3년 만에 감소세로 전환되었습니다. 2018년 국내판매는 SOC 예산 감소, 중고 장비 수출국의 경기 침체, 지난 2년 연속 증가율 달성에 대한 기술적 요인이 작용하며 전년대비 8.9% 감소했습니다.

2019년 건설기계 완성차 생산 및 출하량은 82,928대 및 86,620대로 전년대비 각 13.7% 및 12.5% 감소했고, 판매량 중 국내 판매는 24,255대로 전년대비 10.8% 감소, 수출 판매는 62,365대로 전년대비 13.2% 감소한 것으로 나타났습니다. 완성차 생산 및 출하는 2018년에 이어 2년 연속 감소세를 시현한 가운데, 국내 판매 역시 2018년 이후 2년 연속 감소했습니다.

2020년 건설기계 완성차 생산량 및 출하량은 각각 74,556대와 76,285대로 각각 전년대비 10.1% 및 11.9% 감소하여 2016년 이후 4년만에 8만대를 하회하는 실적을 기록하였습니다. 이는 주로 코로나19로 인한 해외수요 급감에 기인합니다. 전체적으로 업황이 침체된 가운데 국내 출하량이 전년 대비 증가를 기록한 것은 코로나19로 인한 해외 매출 손실을 극복하기 위한 업계의 자구 노력과 중고 수출 호조의 영향인 것으로 분석됩니다. 2020년 수출(해외출하)은 전년 대비 18.7% 감소하여 큰 폭의 감소율을 보였습니다.

2021년 상반기 건설기계 완성차 생산량 및 출하량은 각각 51,506대와 51,803대로 각각 전년 동기 대비 31.8% 및 29.6% 증가하였습니다. 총 출하량 중 국내판매는 18,026대로 전년 동기 13,810대 대비 30.5% 증가하였고, 수출은 33,777대로 전년 동기 26,159대 대비 29.1% 증가한 것으로 나타났습니다. 2021년 상반기에 건설기계 완성차 생산량 및 출하량이 크게 증가한 것은 전년 동기 코로나19로 인하여 생산량 및 출하량이 크게 감소했던 기저효과로 인한 측면이 있으나, 국내 출하량의 경우 2020년 중 코로나19 영향이 크지 않았음에도 불구하고 2021년 상반기 출하량 기준 전년 동기 대비 30.5%의 높은 증가율을 기록하는 등 전반적으로 기저효과 이상의 판매량 증가 효과가 있었던 것으로 판단됩니다.

| [국내 건설기계 완성차 생산 및 출하량] |

| (단위: 대, %) |

| 구분 | 2018년 | 2019년 | 2020년 | 2021년 상반기 |

|---|---|---|---|---|

| 완성차 생산량 | 96,115 | 82,928 | 74,556 | 51,506 |

| 전년대비 증가(감소)율 | 4.0% | (13.7%) | (10.1%) | 31.8% |

| 완성차 출하량 | 99,049 | 86,620 | 76,285 | 51,803 |

| 전년대비 증가(감소)율 | 7.8% | (12.5%) | (11.9%) | 29.6% |

| 국내 출하량 | 27,179 | 24,255 | 25,582 | 18,026 |

| 전년대비 증가(감소)율 | (8.9%) | (10.8%) | 5.5% | 30.5% |

| 해외 출하량 | 71,870 | 62,365 | 50,703 | 33,777 |

| 전년대비 증가(감소)율 | 15.9% | (13.2%) | (18.7%) | 29.1% |

| 자료: 한국건설기계산업협회 자료 재구성 주) 2021년 상반기의 경우 전년대비 증가(감소)율은 전년 동기 대비임 |

| [2021년 상반기 건설기계 생산판매 현황] |

|

|

2021 상반기 건설기계 생산판매 현황 |

| 자료: 한국건설기계산업협회 |

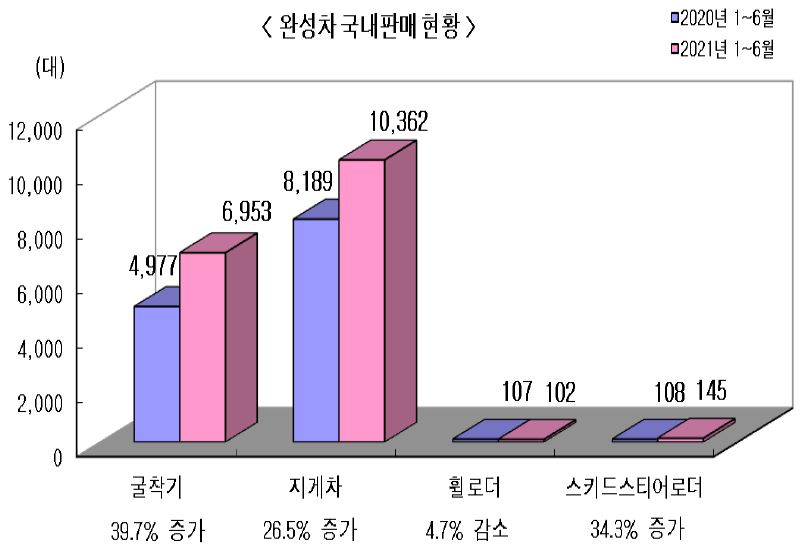

내수 품목별로 살펴보면 굴착기, 지게차, 콘크리트펌프는 증가율 유지, 휠로더, 스키드로더는 감소 또는 성장세가 둔화되며 품목별로 편차를 보일 것으로 전망됩니다.

2020년 국내 판매가 18% 가량 증가하며 8,540대가 판매된 굴착기는 2021년에도 증가세를 이어가되, 지난해에 나타난 고성장에 대한 반작용이 반영되며 증가율은 3%대로 둔화될 전망입니다. 2021년에도 소형 굴착기 판매 약진이 예상되는 가운데, 특히 2020년에 95%가량 증가하며 400대 판매를 돌파한 4톤 미만의 국산 미니굴착기 판매는 2021년에도 견조한 성장세를 유지하며 6년 연속 증가세를 시현할 것으로 전망됩니다. 한편, 중대형 굴착기 판매도 배출가스 규제 강화에 대응한 가수요로 다소간의 탄력을 받을 수 있을 전망입니다.

지난해 매월 안정세를 유지하며 연간 판매가 전년 수준에 근접한 지게차 판매는 2021년에 7% 가량 성장할 전망입니다. 코로나19 여파로 보류된 설비투자 수요와 글로벌 경기 회복에 따른 수출산업계의 공장가동율 회복이 지게차 판매를 견인할 것으로 전망됩니다. 영업용 신규등록의 전면 제한이 시행된 2019년 이후 2년 연속 100여대 시장으로 대폭 하락한 콘크리트펌프 판매는 2021년에도 뚜렷한 시장 견인 요인이 없어 기존 임대 사업자의 신차 전환율이 저조할 것으로 예상됩니다.