|

|

e1 37_대표이사등의확인_투설 |

투 자 설 명 서

2021년 09월 09일 |

|

| 주식회사 E1 |

|

| (주)E1 제37-1회 무기명식 이권부 무보증사채 (주)E1 제37-2회 무기명식 이권부 무보증사채 |

|

| 제37-1회 금 일천이백이십억원(\122,000,000,000) 제37-2회 금 이백팔십억원(\28,000,000,000) |

|

| 1. 증권신고의 효력발생일 : |

2021년 09월 09일 |

| 2. 모집가액 : |

제37-1회 금 일천이백이십억원(\122,000,000,000) 제37-2회 금 이백팔십억원(\28,000,000,000) |

| 3. 청약기간 : |

2021년 09월 09일 |

| 4. 납입기일 : |

2021년 09월 09일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)E1 : 서울특별시 용산구 한강대로 92 (LS용산타워) 21층 KB증권(주) : 서울특별시 영등포구 여의나루로 50 NH투자증권(주) : 서울특별시 영등포구 여의대로 180 한국투자증권(주) : 서울특별시 영등포구 의사당대로 88 이베스트투자증권(주) : 서울특별시 영등포구 여의나루로 60 |

|

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| KB증권(주) / NH투자증권(주) |

【 대표이사 등의 확인 】

|

|

e1 37_대표이사등의확인_투설 |

【 본 문 】

요약정보

1. 핵심투자위험

| [투자설명서 이용 시 유의사항 안내문] |

| 아래의 핵심투자위험은 투자설명서 본문에 기재된 투자위험요소를 주요 항목 위주로 요약한 것이므로 투자위험 전부를 대표하지 않으며, 본문에 기재된 투자위험요소 중 일부 항목이 기재되지 아니할 수 있습니다. 따라서 투자자께서는 반드시 본문 제1부 모집 또는 매출에 관한 사항, Ⅲ. 투자위험요소를 주의 깊게 검토하신 후 투자판단을 하시기 바랍니다. |

| 구 분 | 내 용 |

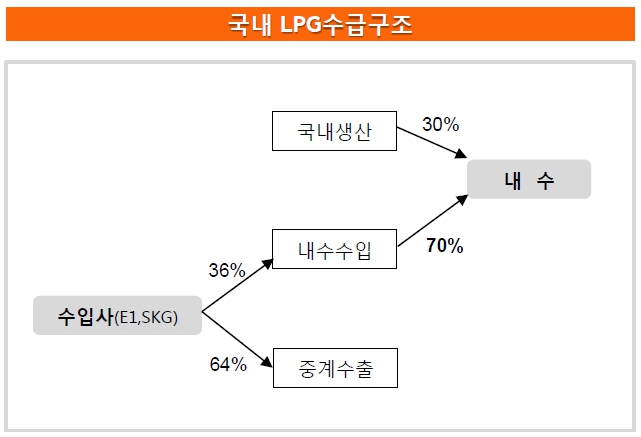

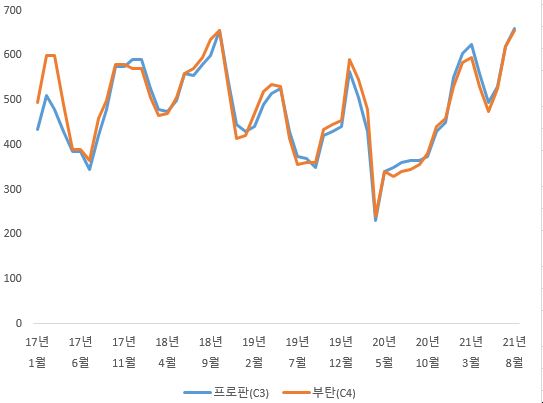

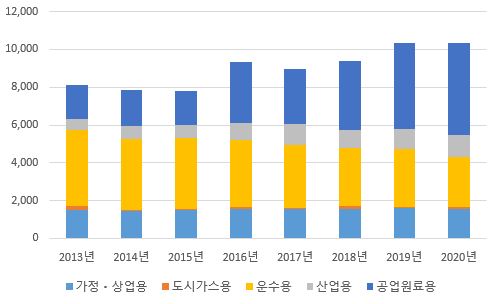

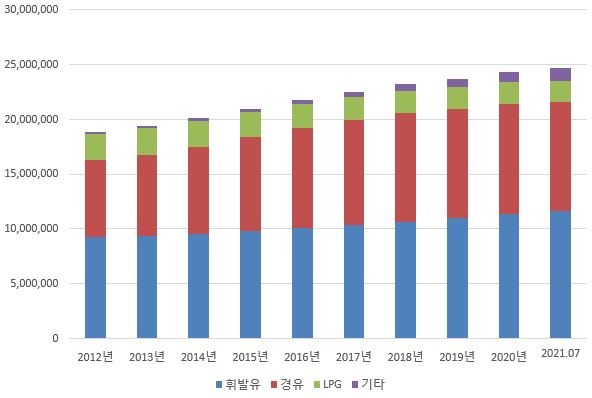

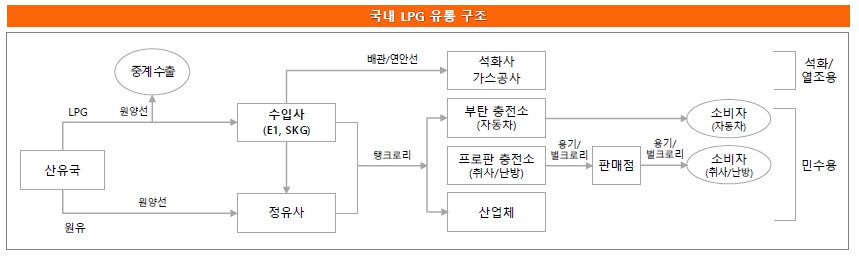

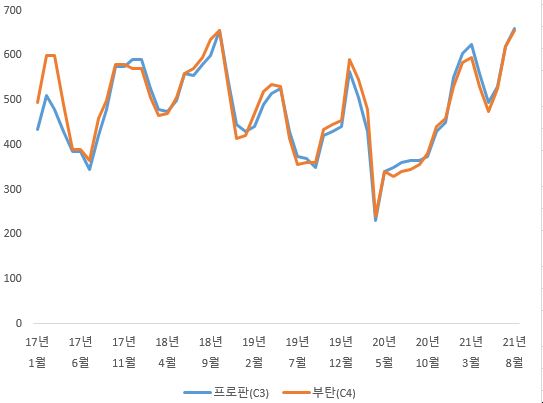

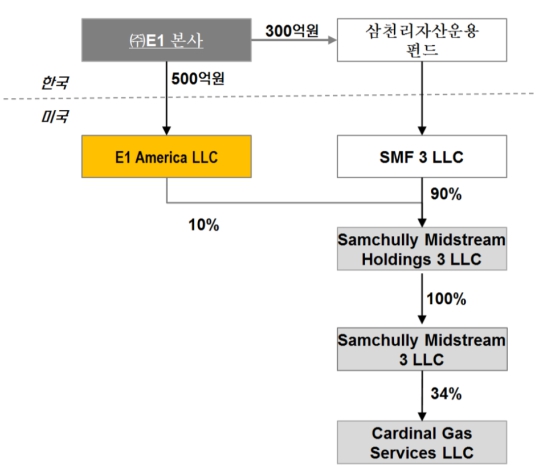

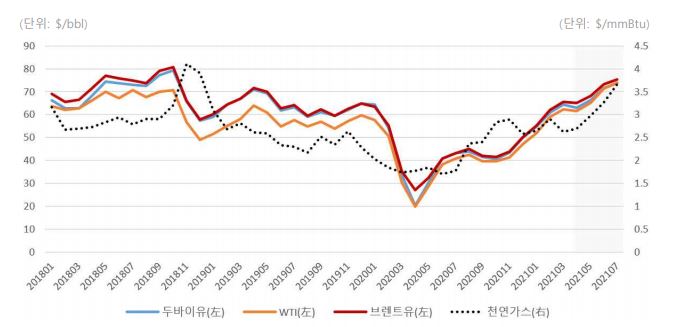

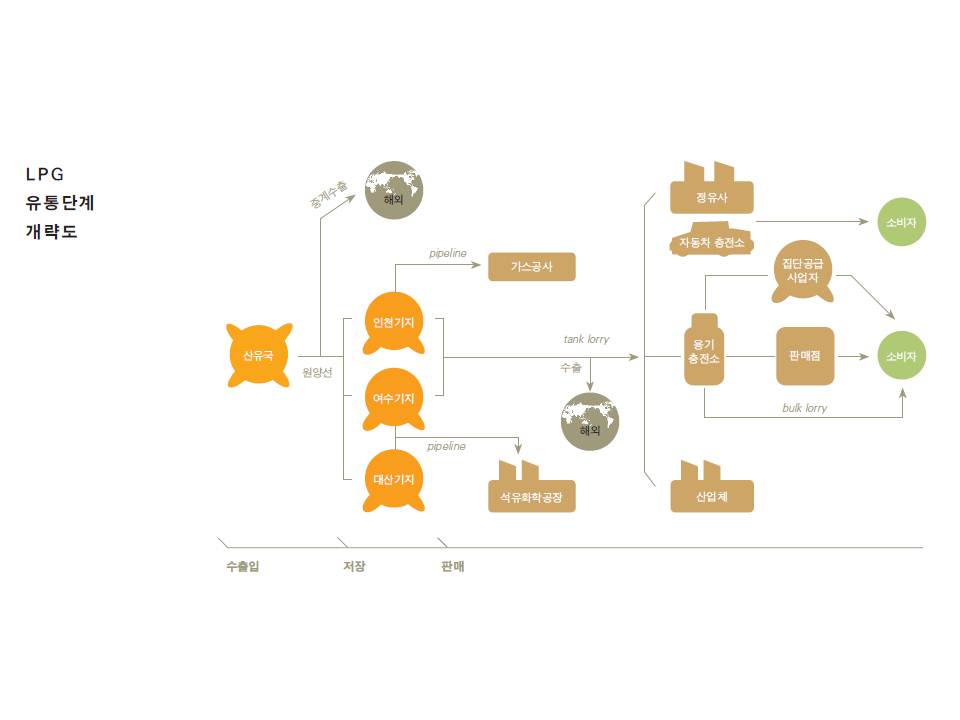

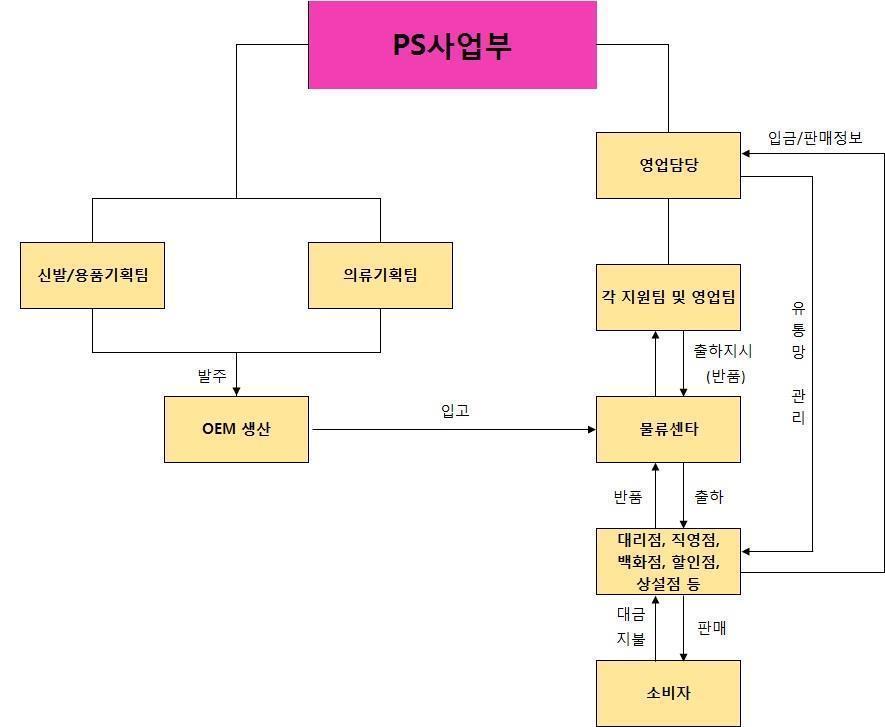

| 사업위험 | [가. 코로나 19 확산 및 글로벌 경기변동에 따른 위험] 2019년 말 중국 후베이성 우한지역에서 발생한 신종 코로나 바이러스(코로나19)는 급속도로 확산되어, 2020년 3월 11일 세계보건기구(WHO)는 국제적 공중보건 비상상태(팬데믹)를 선포하였습니다. 코로나19는 초기 아시아 지역에서 확산된 이후 미국, 유럽 등 전세계로 이어져 글로벌 경제까지 영향을 미치고 있습니다. 이처럼 실물 경기의 침체로부터 기인한 경제 악화는 향후에도 한동안 지속될 수 있으니, 투자 여러분들께서는 코로나19 확산 추세 및 해당 바이러스가 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. [나. CP가격 및 환율 변동 관련 위험] LPG사업은 국내 LPG 수요의 70% 이상을 직수입에 의존해야 하는 특성상 중동 정세 및 국제유가, 환율변동 등 외부 환경 요인에 따른 수급 변동 위험에 노출되어 있습니다. 당사는 도입단가 및 환율 변동분을 판매가격에 탄력적으로 반영하고 환 Risk Hedge를 하고 있지만, CP(Contract Price)가격 및 환율이 급격하게 변동할 경우 당사의 수익성에 영향을 미칠 수 있음을 유의하시기 바랍니다. (* CP(Contract Price) 가격 : LPG기간계약가격. 사우디 Aramco사가 원유가 및 현물가격을 감안하여 내부적으로 결정한 LPG 판매가격으로, 통상 1개월간 적용되며 Aramco사가 결정한 CP가격은 주변(쿠웨이트, 카타르, U.A.E. 등) 중동 수출국도 동일하게 적용되어 동아시아 시장에서 기준가격으로 통용되고 있음) [다. 국내 LPG산업의 성장 둔화에 따른 위험] LPG 산업의 성숙기 진입에 따라 가정, 상업용 프로판 및 운수용 소비가 위축되며 LPG의 수요기반이 축소되고 있습니다. 특히, 전체 수요의 29.08%(2019년 기준, 잠정)로 가장 큰 비중을 차지하는 운수용 소비가 2012년부터 2019년까지 26.44% 감소함에 따라 LPG 소비의 절대량에 하방 압력으로 작용하였습니다.한편, 2019년 3월 LPG 사용자제한 폐지로 인하여 지속적으로 감소해오던 LPG등록차량대수의 감소폭이 축소되었으며, '21년 7월 LPG등록차량대수는 2020년 12월 대비 순감소(전월 대비 -19,048대)하였습니다. 향후 LPG차량 등록대수 증가로 인한 LPG수요 증가는 당사의 수익성 증가의 요인이 될 수 있으나 산업용 및 공업원료용 LPG수요가 급감한다면 당사의 수익성에 유의미한 영향을 미칠 수 있습니다. 또한, LNG, 신재생에너지 등 타에너지원의 확대 및 국제유가 하락에 따른 운수용 유류가격의 하락 등은 LPG산업의 시장확대 및 성장성에 부정적 영향을 끼칠 수 있음에 유의하시기 바랍니다. [라. 산업 내 경쟁 심화 위험] 국내에서 LPG의 수입, 저장, 공급업을 영위하는 회사는 당사와 SK가스 2개사이며, 국내 LPG 판매는 상기 수입사 2개사와 정유ㆍ석화사 5개사가 과점체제를 이루고 있어 동일산업 내 경쟁강도가 높은 수준은 아닙니다. 당사는 진입장벽이 높은 LPG 산업 특성으로 인해 과점적 시장지위를 확보하고 있으나, LPG 판매량의 축소 및 신규 LPG수입사 등장에 따라 이전보다는 높은 경쟁강도 및 수익성 하락 가능성을 배제할 수 없습니다. [마. 정부 규제에 따른 위험] LPG 산업은 정부의 에너지원 다변화 정책의 일환으로 LNG와 함께 도입된 산업인 만큼, 공공재적 성격으로 인하여 각종 법률에 의해서 일정요건 이상의 자격을 갖춘 사업자에게만 진입이 허가되는 산업으로서 정부의 직, 간접적인 규제 영향이 타 산업대비 상대적으로 높습니다. LPG 전문 수입사로서의 사회적 책임과 정부의 물가안정정책 등의 이유로 2008년 이후 국제 LPG 가격 및 환율 변동분을 판매가격에 즉시 반영하지 못하여 업계 수익성에 영향을 주는 경우가 있었습니다. 이러한 특성을 감안했을 때, LPG 산업은 정부의 직ㆍ간접적인 규제로 인하여 일반 산업에 비해 수익성에 상대적으로 큰 영향을 받을 가능성이 있습니다. [바. 종속회사가 영위하는 산업의 실적 변동에 따른 위험] 당사의 주요 종속회사인 ㈜LS네트웍스(2021년 반기말 기준 당사의 소유지분율 81.79%, 의결지분율 87.72%) 및 ㈜LS네트웍스의 주요 종속회사들이 영위하는 브랜드 및 유통사업 등의 매출 및 당기순이익은 당사의 재무실적에 직접적인 영향을 주고 있습니다. 향후 종속회사가 영위하고 있는 사업(브랜드사업, 유통사업, 임대사업)의 대내외 환경에 따라 당사의 수익성에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이점 유의하시길 바랍니다. |

| 회사위험 | [가. 매출액 및 순이익 등 재무실적 변동 위험] 2021년 반기 당사의 매출액은 2조 1,200억원으로 전년 동기 대비 약 6.9% 증가하였으나 영업이익은 오히려 전년 동기 대비 약 51.0% 감소한 404.7억원을 기록하였으며 이러한 수익성 저하는 국제 LPG가격 상승에 따라 발생한 인상 요인을 국내가격에 제대로 반영하지 못한 것이 원인으로 판단됩니다. 순이익의 경우, 헷지 목적 파생상품 평가손익 영향으로 전년 동기 대비 112.3% 증가한 792.8억원을 기록하였습니다. 당사는 과점시장 내 낮은 경쟁강도에서 LPG 가격 변동 및 환율변동으로 인해 발생한 손익을 국내 판매가에 반영함에 따라 향후 분반기별 및 연도별 이익 창출력의 급격한 감소 및 축소는 발생 가능성이 낮을 것으로 판단되나, 예상치 못한 외생 변수로 인하여 LPG 수입 가격 및 환율의 급격한 변동이 발생하고 정부의 물가안정대책 등에 따라 판매가격에 원가 반영이 어려울 경우 당사의 수익성에 부정적인 영향이 있을 수 있음을 투자자들께서는 유의하시기 바랍니다. [나. 부채비율 및 차입금 의존도 등 재무안정성 하락 위험] 2021년 반기말 당사는 총차입금을 포함한 전체 부채금액의 증가로 부채비율은 전년 대비 소폭 상승한 128.61%를 기록하였습니다. 당사의 순차입금 규모는 2017년말 9,977억원에서 2018년말 8,383억원으로 감소하였으나 리스기준서 도입으로 인해 리스부채를 인식하며, 2019년말 기준 1조 215억원, 2020년말 기준 1조 728억원을 기록한 이후, 보유 현금 및 현금성자산의 증가로 2021년 반기말 기준 1조 436억원의 순차입금을 기록하였습니다. 차입금 의존도 또한 2017년말 39.91%에서 2018년말 31.73%로 감소한 바 있으나, 2019년말 35.16%, 2020년말 36.97%, 2021년 반기말 38.08%로 지속적으로 증가하는 추세에 있습니다. 당사는 양호한 대외신인도 및 조달능력, 현금창출능력을 보유하고 있어 유동성 위험을 겪을 가능성은 낮으나 금융시장 변동성이 확대될 경우 높은 수준의 유동부채는 당사의 재무적 안정성에 부정적 영향을 끼칠 수 있습니다. [다. 원재료 가격 변동에 따른 운전자본 부담 발생 가능성] 2021년 반기말 당사의 별도기준 영업현금흐름은 760억원으로 전년 동기 대비 현금흐름이 다소 저하된 모습을 보였습니다. 이는 전년 대비 당기순이익이 증가하였음에도 불구하고 비현금성 이익인 파생상품평가이익의 증가로 수익차감이 있었기 때문입니다. 한편, 2021년 반기말 당사의 투자활동현금흐름은 -2,128억원으로 전년동기대비 지출규모가 증가한 모습을 보였으며, 재무활동현금흐름은 864억원으로 현금유입이 발생하였습니다. 당사의 운전자본변동은 주로 원재료 가격 등에 연동되어 있으며 원재료 가격의 변동성이 확대될 경우 당사의 단기차입한도 등 자금운용의 유연성에도 불구하고 운전자본 부담이 증대되어 재무적 유동성에 부정적 영향을 끼칠 수 있습니다. [라. 종속기업의 실적하락에 따른 연결기준 재무실적 하락 위험] 2021년 반기말 기준 당사의 연결대상 종속회사는 14개사이며 종속회사의 총 자산규모는 1조 1,914억원입니다. 이 중 당사는 규모가 가장 큰 LS네트웍스의 지분 81.79%를 보유하고 있으며, 이에 따라 LS네트웍스의 실적(100% 종속회사인 베스트도요타 포함)은 당사의 연결재무제표에 직·간접적으로 영향을 주고 있습니다. LS네트웍스의 손익 현황을 살펴보면 2021년 반기 연결기준 매출액은 1,920억원으로 전년동기대비 24.41% 증가하였고, 영업이익은 흑자 전환하였으며, 지분법손익의 증가로 순이익은 전년 동기 24.9억원 대비 1,444.7% 증가한 384.9억원을 기록하였습니다 당사의 재무실적은 종속회사의 실적에 직ㆍ간접적으로 영향을 받고 있으며, 특히 당사의 종속기업 중 가장 큰 비중을 차지하고 있는 LS네트웍스의 실적이 부진할 경우 이에 연동하여 당사의 수익성에 부정적인 영향을 끼칠 수 있다는 점을 투자자들께서는 유의하시기 바랍니다. [마. 파생상품계약의 손실 발생 가능성] 당사는 환율변동으로 인한 미래 현금흐름의 변동위험을 회피하기 위하여 통화선도 계약을 체결하는 등의 조치를 취하고 있으며, LPG 구매 및 판매대금 변동위험을 회피할 목적으로 LPG선도계약을 체결하고 있습니다. 이에 따라 통화 및 현물의 선도, 옵션, 스왑 계약 등으로 인한 평가 손실 위험이 존재하고 있습니다. 2021년 반기말 별도기준 파생상품과 관련하여 약 -151억원의 거래손실 및 약 987억원의 평가이익이 발생하였습니다. 해당 규모는 2021년 반기 당사의 별도기준 매출액 2조 1,200억원 대비 규모는 적지만 이와 관련한 수익 또는 손실의 가능성이 항상 내재되어 있음을 인지하시고 투자에 임하시기 바랍니다. [바. 이해관계자와의 거래에 관련된 유의사항] 당사는 대주주 등과의 신용공여 및 자산 양수도, 영업거래는 없으며 대주주 이외의 이해관계자와 거래가 존재합니다. 거래목적은 당사의 주된 영업과 관련된 부동산 임대차 및 가지급금 지급, 장기 공급계약 등이 있으며, 신규 사업을 위한 출자 및 자금운용과 관련된 거래, 매출 매입과 관련된 거래 입니다. 해당 거래가 당사의 재무적 위험에 미칠 영향은 제한적일 것으로 판단됩니다. [사. 소속 기업집단의 평판하락에 따른 위험] 당사가 소속되어 있는 엘에스그룹 내 LS네트웍스는 2014년 12월, 회계처리위반으로 과징금을 부과 받은 바 있습니다. 상기 제재건과 같은 사항은 당사를 포함한 LS그룹 전체의 이미지에 향후에도 부정적인 영향을 미칠 수 있으며, 기업집단의 경우 관계사의 경영환경 또는 이미지 악화가 당사에도 직, 간접적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [아. 신규 사업 진출에 따른 위험] 당사는 LPG 산업 성숙기 진입 및 LNG 도시가스 보급 확대에 따른 성장한계 극복을 위해 사업다각화를 꾸준히 추진하고 있습니다. 당사는 성장성 확보를 위해 2014년 10월 미국 셰일가스 Gathering 회사인 Cardinal Gas Services LLC의 지분(34%)을 취득하기 위하여 미국 현지법인을 통해 합작법인투자 500억원 및 펀드 투자 300억원 등 총 800억원 규모의 투자를 완료 하였습니다. 이에 따라 향후 Cardinal Gas Services의 차입금 조달 및 예산 승인 등 주요 의사결정에 중요한 역할을 하게 될 전망입니다. 당사는 해당 지분투자를 통해 해외 셰일가스 관련 정보의 취득 및 사업기회 발굴을 지속할 예정입니다. 상기와 같은 신규사업 추진에는 일정수준의 투자부담과 투자계획상 목적달성의 불확실성이 내재되어 있으니 투자자분께서는 이점 유의하시기 바랍니다. [자. 우발채무 및 약정에 따른 위험] 당사는 증권신고서 제출일 기준 금융기관과 차입 및 지급보증 약정을 맺고 있으며, 증권신고서 제출일 현재 담합에 대한 손해배상과 관련하여 LPG 공급사와 공동으로 피소된 15건을 포함한 총 22건의 소송(소송가액 28,477백만원)이 있습니다. 현재 소송이 진행 중에 있는 바, 향후 결과 및 당사의 재무제표에 미칠 영향을 합리적으로 예측할 수 없습니다. 이와 같은 당사의 지급보증 내역, 우발채무 및 각종 약정과 관련된 사항 등을 참고하시어 투자에 임하시기 바랍니다. [차. 종속회사의 지분옵션계약 관련 부채 및 손익발생 위험] LS네트웍스는 이베스트투자증권(舊이트레이드증권)에 대한 재무적 투자를 목적으로 2008. 7. 설립된 사모투자전문회사인 G&A PEF의 LP(유한책임사원)로 참여하면서, PEF의 타출자자와의 사이에서 유한책임사원 지분에 대한 옵션계약(LS네트웍스의 풋옵션 제공 및 콜옵션 보유)을 체결하였습니다. 해당 "지분옵션계약"과 관련된 회계처리 위반으로 2014년 12월 증권선물위원회로부터 과징금을 부과 받았으며 해당사항이 회계자료 신뢰성에 대한 부정적 인식을 줄 수 있을 뿐만 아니라, 자금조달활동 등에도 부정적 영향을 끼칠 수 있다는 점을 유의하시기 바랍니다. 증권신고서 제출일 현재 LS네트웍스는 "지분옵션계약"을 근거로 하여 자산양수도 대금 3,298억원을 타 LP에게 기 지급하였으며 G&A 사모투자전문회사의 LP로서 지분율은 98.8%입니다. LP의 경우 지배력 행사 및 책임에 있어 한계를 가지고 있으나 해당 사모투자전문회사가 투자하고 있는 이베스트투자증권의 실적에 연동하여 배당을 받는 구조로서 향후 관계회사의 실적변동에 따른 위험에 노출되어 있으므로 투자자들께서는 투자에 유의하시기 바랍니다. |

| 기타 투자위험 | [가. 예금자보호법 미적용 대상] 본 사채는 예금자보호법의 적용 대상이 아니고 금융기관 등이 보증한 것이 아니므로 원리금 상환은 (주)E1이 전적으로 책임을 지며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. [나. 채권시장의 변동성확대에 따른 위험] 채권시장 내 상존하는 시장 변동성에 의해 채권투자자는 예측하지 못한 시장금리 상승에 따른 채권가격 하락으로 평가손실을 입는 등 시장위험에 노출될 가능성이 있으며, 시장충격 등으로 채권거래가 급격하게 위축되는 경우 본 사채의 매매가 원활하게 이루어지지 않아 환금성에 제약을 받을 수 있으므로, 투자자 여러분께서는 이 점 유의하여 투자에 임하시기 바랍니다. [다. 사채권 전자등록에 관한 사항] 본 사채는「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 전자등록기관인 한국예탁결제원의 전자등록계좌부에 사채의 권리 내용을 전자등록하고 사채권은 발행하지 아니합니다. 본 사채에 대하여는 실물채권을 발행하거나 등록필증을 교부하지 아니합니다. [라. 증권신고서 정정에 따른 발행일자 변경 위험] 본 증권신고서상의 공모일정은 확정된 것이 아니며, 금융감독원 공시심사과정에서 정정사유 발생 시 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시심사과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종의 증권신고서 및 투자설명서의 내용을 참고하시어 투자에 유의하시기 바랍니다. [마. 증권신고서의 효력 발생이 가지는 의미] 증권신고서는 「자본시장과 금융투자업에 관한 법률」 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제3항에 규정된 바와 같이 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. [바. 연체이자 지급 안내] 각 지급기일(원금상환기일 또는 이자지급기일을 말하며, 원금상환기일 또는 이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급합니다. [사. 기한의 이익 상실] 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. [아. 신용등급 평가] 한국기업평가(주) 및 NICE신용평가(주)는 본 사채의 신용등급을 A+/안정적(Stable) 등급으로 평가하였습니다. 현재의 신용등급이 본 사채의 만기시까지 동일하게 유지되는 것을 보장하지 않으며 향후 당사가 속한 산업환경 또는 당사의 재무구조가 악화될 경우 당사의 신용등급이 하향 조정될 가능성이 존재합니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 37-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

122,000,000,000 | 모집(매출)총액 | 122,000,000,000 |

| 발행가액 | 122,000,000,000 | 이자율 | 2.021 |

| 발행수익률 | 2.021 | 상환기일 | 2024년 09월 09일 |

| 원리금 지급대행기관 |

(주)하나은행 LS용산타워지점 |

(사채)관리회사 | 한국예탁결제원 |

| 신용등급 (신용평가기관) |

A+ (안정적) / A+ (안정적) (한국기업평가(주) / NICE신용평가(주)) |

||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 케이비증권 | - | 4,700,000 | 47,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | NH투자증권 | - | 4,700,000 | 47,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 인수 | 이베스트투자증권 | - | 2,800,000 | 28,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 09월 09일 | 2021년 09월 09일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 122,000,000,000 |

| 발행제비용 | 399,180,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채 발행을 위해 2021년 08월 12일 NH투자증권(주) 및 KB증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 「주식ㆍ사채 등의 전자등록에 관한 법률」 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 '소유자증명서'를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 06일이며, 상장예정일은 2021년 09월 09일임. |

||

| 회차 : | 37-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

28,000,000,000 | 모집(매출)총액 | 28,000,000,000 |

| 발행가액 | 28,000,000,000 | 이자율 | 2.408 |

| 발행수익률 | 2.408 | 상환기일 | 2026년 09월 09일 |

| 원리금 지급대행기관 |

(주)하나은행 LS용산타워지점 |

(사채)관리회사 | 한국예탁결제원 |

| 신용등급 (신용평가기관) |

A+ (안정적) / A+ (안정적) (한국기업평가(주) / NICE신용평가(주)) |

||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | - | - | - | - | - | - |

| 인수 | 한국투자증권 | - | 2,800,000 | 28,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 09월 09일 | 2021년 09월 09일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 28,000,000,000 |

| 발행제비용 | 96,440,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채 발행을 위해 2021년 08월 12일 NH투자증권(주) 및 KB증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 「주식ㆍ사채 등의 전자등록에 관한 법률」 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 '소유자증명서'를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 06일이며, 상장예정일은 2021년 09월 09일임. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회차: 제37-1회] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 무보증 이권부 원화표시 공모사채 | |

| 전자등록총액 | 122,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 2.021 | |

| 모집 또는 매출가액 | 본 사채 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 122,000,000,000 | |

| 각 사채의 금액 | 본 사채의 경우 「주식ㆍ사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않는다. | |

| 연리이자율(%) | 2.021 | |

| 이자지급 방법 및 기한 |

이자지급 방법 |

이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. |

| 이자지급 기한 |

2021년 12월 09일, 2022년 03월 09일, 2022년 06월 09일, 2022년 09월 09일, 2022년 12월 09일, 2023년 03월 09일, 2023년 06월 09일, 2023년 09월 09일, 2023년 12월 09일, 2024년 03월 09일, 2024년 06월 09일, 2024년 09월 09일. |

|

| 신용평가 등급 |

평가회사명 | 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2021년 08월 26일 / 2021년 08월 27일 |

|

| 평가결과등급 | A+ / A+ | |

| 상환방법 및 기한 | "본 사채"의 원금은 2024년 09월 09일에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일부터 다음 영업일까지의 이자는 계산하지 아니한다. 원금상환기일 또는 이자지급기일에 "발행회사"가 원금상환이나 이자 지급을 이행하지 않았을 경우 해당 원금 또는 이자분에 대한 각 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울특별시인 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 사채이율을 하회하는 경우에는 사채이율을 적용한다. |

|

| 납 입 기 일 | 2021년 09월 09일 | |

| 전 자 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 LS용산타워지점 |

| 회사고유번호 | 00130897 | |

| 기 타 사 항 | ▶ 본 사채 발행을 위해 2021년 08월 12일 NH투자증권(주) 및 KB증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 「주식ㆍ사채 등의 전자등록에 관한 법률」 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 '소유자증명서'를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 06일이며, 상장예정일은 2021년 09월 09일임. |

|

| [회차: 제37-2회] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 무보증 이권부 원화표시 공모사채 | |

| 전자등록총액 | 28,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 2.408 | |

| 모집 또는 매출가액 | 본 사채 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 28,000,000,000 | |

| 각 사채의 금액 | 본 사채의 경우 「주식ㆍ사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않는다. | |

| 연리이자율(%) | 2.408 | |

| 이자지급 방법 및 기한 |

이자지급 방법 |

이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. |

| 이자지급 기한 |

2021년 12월 09일, 2022년 03월 09일, 2022년 06월 09일, 2022년 09월 09일, 2022년 12월 09일, 2023년 03월 09일, 2023년 06월 09일, 2023년 09월 09일, 2023년 12월 09일, 2024년 03월 09일, 2024년 06월 09일, 2024년 09월 09일, 2024년 12월 09일, 2025년 03월 09일, 2025년 06월 09일, 2025년 09월 09일, 2025년 12월 09일, 2026년 03월 09일, 2026년 06월 09일, 2026년 09월 09일. |

|

| 신용평가 등급 |

평가회사명 | 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2021년 08월 26일 / 2021년 08월 27일 |

|

| 평가결과등급 | A+ / A+ | |

| 상환방법 및 기한 | "본 사채"의 원금은 2026년 09월 09일에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일부터 다음 영업일까지의 이자는 계산하지 아니한다. 원금상환기일 또는 이자지급기일에 "발행회사"가 원금상환이나 이자 지급을 이행하지 않았을 경우 해당 원금 또는 이자분에 대한 각 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울특별시인 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 사채이율을 하회하는 경우에는 사채이율을 적용한다. |

|

| 납 입 기 일 | 2021년 09월 09일 | |

| 전 자 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 LS용산타워지점 |

| 회사고유번호 | 00130897 | |

| 기 타 사 항 | ▶ 본 사채 발행을 위해 2021년 08월 12일 NH투자증권(주) 및 KB증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 「주식ㆍ사채 등의 전자등록에 관한 법률」 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 '소유자증명서'를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 06일이며, 상장예정일은 2021년 09월 09일임. |

|

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사 : 대표이사, CFO, 자금팀장 - 공동대표주관회사(NH투자증권, KB증권) : 각사 IB 업무 담당 본부 본부장 및 부서장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 종료 후, 제출된 증권신고서에 대한 금융감독원의 정정요구명령 등으로 인하여 발행일정이 변경될 경우 별도의 수요예측을 재실시하지 않고 최초의 수요예측 결과를 따릅니다. |

나. 공동대표주관회사의 공모희망금리 산정, 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정 | 공동대표주관회사는 (1) (주)E1의 "개별민평금리" 및 스프레드 동향 (2) LS그룹 계열사 최근 회사채 발행 동향, (3) (주)E1의 동일등급(A+) 최근 회사채 발행 동향, (4) 최근 채권시장 동향 등 발행회사의 Credit과 시장상황을 종합적으로 고려하여 공모희망금리를 아래와 같이 결정하였습니다. - 제37-1회 : 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)E1 3년만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다. - 제37-2회 : 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)E1 5년만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다. 공모희망금리 산정에 대한 구체적인 근거는 아래 '주1) 공모희망금리 산정근거'를 참고하여 주시기 바랍니다. |

| 수요예측 참가신청 관련사항 | 수요예측은「무보증사채 수요예측 모범규준」에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 팩스 및 서면 등의 수요예측 방법을 결정합니다. 수요예측기간은 2021년 09월 01일 09시부터 16시까지입니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최저 신청수량 : 10억원 ② 최고 신청수량 : "본 사채" 발행예정금액 ③ 수량단위: 10억원 ④ 가격단위: 1bp |

| 배정대상 및 기준 | 「무보증사채 수요예측 모범규준」 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 공동대표주관회사의 내부지침에 따라 공동대표주관회사가 결정합니다. ※ 「무보증사채 수요예측 모범규준」「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 가. 배정기준 운영 - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다. 「무보증사채 수요예측 모범규준」「I. 수요예측 업무절차 - 5. 배정에 관한 사항」에 따라 공동대표주관회사는 공모채권을 배정함에 있어 "수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"로 한다.)에 대해 우대하여 배정합니다. 본사채의 배정에 관한 세부사항은 본 증권신고서 『제1부 모집 또는 매출에 관한 사항 Ⅰ. 모집 또는 매출에 관한 일반사항 - 4. 모집 또는 매출절차 등에 관한 사항 - 나. 청약 및 배정』을 참고하시기 바랍니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 「무보증사채 수요예측 모범규준」 및 "공동대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"는 금융투자협회 「무보증사채 수요예측 모범규준」 「I. 수요예측 업무절차 - 3. 유효수요의 합리적 판단」,「I. 수요예측 업무절차 - 4. 공모금리의 합리적 결정 및 유효수요의 적용」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

「무보증사채 수요예측 모범규준」에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

(주1) 공모희망금리 산정 근거

공동대표주관회사인 NH투자증권(주) 및 KB증권(주)는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본 사채의 공모희망금리를 결정하였습니다.

| 공모희망금리 결정 시 고려사항 | 비고 |

|---|---|

| (주)E1의 "개별민평금리" 및 스프레드 동향 | (1) |

| LS그룹 계열사 최근 회사채 발행 동향 | (2) |

| (주)E1의 동일등급(A+) 최근 회사채 발행 동향 | (3) |

| 최근 채권시장 동향 | (4) |

(1) (주)E1의 "개별민평금리" , A+ 등급 회사채 "등급민평금리" 및 스프레드 동향

민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)E1의 잔존만기 3년, 5년 회사채 개별 민평 수익률(소수점 넷째자리 이하 절사, 이하 "개별민평금리"라고 한다.) 및 A+ 등급 잔존만기 3년, 5년 회사채 등급민평(소수점 넷째자리 이하 절사, 이하 "등급민평금리"라고 한다.)은 다음과 같습니다.

| [민간채권평가회사 4사 개별민평금리 및 산술평균] | |

| (기준일 : 2021년 08월 27일) | (단위 : %) |

| 구분 | 한국자산평가 | KIS채권평가 | NICE피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| (주)E1 개별민평 3년 |

1.986 | 1.985 | 2.003 | 2.002 | 1.994 |

| (주)E1 개별민평 5년 |

2.552 | 2.603 | 2.596 | 2.597 | 2.587 |

| 자료 : 본드웹 |

| [민간채권평가회사 4사 등급민평금리 및 산술평균] | |

| (기준일 : 2021년 08월 27일) | (단위 : %) |

| 구분 | 한국자산평가 | KIS채권평가 | NICE피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| A+ 등급 회사채 등급민평 3년 |

1.986 | 1.99 | 1.983 | 1.992 | 1.987 |

| A+ 등급 회사채 등급민평 5년 |

2.552 | 2.588 | 2.576 | 2.587 | 2.575 |

| 자료 : 본드웹 |

최근 3개월간(2021.05.27~2021.08.27) (주)E1 개별민평 3년 및 동일 만기 국고채 금리 대비 스프레드 추이는 아래와 같습니다.

| [(주)E1 국고3년 대비 개별민평 스프레드 추이] | |

| (단위 : %, %p.) | |

| 구분 | (주)E1 개별민평(3년) |

국고 3년 민평 |

국고 3년 대비 개별민평 3년 스프레드 |

|---|---|---|---|

| 2021-08-27 | 1.994 | 1.406 | 0.588 |

| 2021-08-26 | 1.984 | 1.395 | 0.589 |

| 2021-08-25 | 2.014 | 1.425 | 0.589 |

| 2021-08-24 | 2.027 | 1.437 | 0.590 |

| 2021-08-23 | 1.987 | 1.397 | 0.590 |

| 2021-08-20 | 1.950 | 1.360 | 0.590 |

| 2021-08-19 | 1.948 | 1.360 | 0.588 |

| 2021-08-18 | 1.975 | 1.390 | 0.585 |

| 2021-08-17 | 1.984 | 1.397 | 0.587 |

| 2021-08-13 | 1.987 | 1.402 | 0.585 |

| 2021-08-12 | 1.993 | 1.410 | 0.583 |

| 2021-08-11 | 1.998 | 1.415 | 0.583 |

| 2021-08-10 | 2.009 | 1.427 | 0.582 |

| 2021-08-09 | 2.012 | 1.430 | 0.582 |

| 2021-08-06 | 2.017 | 1.435 | 0.582 |

| 2021-08-05 | 1.991 | 1.410 | 0.581 |

| 2021-08-04 | 1.996 | 1.415 | 0.581 |

| 2021-08-03 | 2.026 | 1.445 | 0.581 |

| 2021-08-02 | 2.020 | 1.439 | 0.581 |

| 2021-07-30 | 1.996 | 1.415 | 0.581 |

| 2021-07-29 | 2.017 | 1.435 | 0.582 |

| 2021-07-28 | 1.997 | 1.417 | 0.580 |

| 2021-07-27 | 1.961 | 1.380 | 0.581 |

| 2021-07-26 | 1.942 | 1.362 | 0.580 |

| 2021-07-23 | 1.965 | 1.387 | 0.578 |

| 2021-07-22 | 1.966 | 1.391 | 0.575 |

| 2021-07-21 | 1.953 | 1.380 | 0.573 |

| 2021-07-20 | 1.985 | 1.420 | 0.565 |

| 2021-07-19 | 2.012 | 1.455 | 0.557 |

| 2021-07-16 | 2.023 | 1.467 | 0.556 |

| 2021-07-15 | 2.037 | 1.485 | 0.552 |

| 2021-07-14 | 1.938 | 1.387 | 0.551 |

| 2021-07-13 | 1.973 | 1.422 | 0.551 |

| 2021-07-12 | 1.939 | 1.387 | 0.552 |

| 2021-07-09 | 1.921 | 1.370 | 0.551 |

| 2021-07-08 | 1.906 | 1.355 | 0.551 |

| 2021-07-07 | 1.963 | 1.412 | 0.551 |

| 2021-07-06 | 2.011 | 1.460 | 0.551 |

| 2021-07-05 | 2.008 | 1.457 | 0.551 |

| 2021-07-02 | 2.035 | 1.485 | 0.550 |

| 2021-07-01 | 2.025 | 1.475 | 0.550 |

| 2021-06-30 | 2.002 | 1.452 | 0.550 |

| 2021-06-29 | 2.009 | 1.460 | 0.549 |

| 2021-06-28 | 2.026 | 1.477 | 0.549 |

| 2021-06-25 | 1.992 | 1.444 | 0.548 |

| 2021-06-24 | 1.932 | 1.385 | 0.547 |

| 2021-06-23 | 1.881 | 1.335 | 0.546 |

| 2021-06-22 | 1.875 | 1.330 | 0.545 |

| 2021-06-21 | 1.900 | 1.356 | 0.544 |

| 2021-06-18 | 1.857 | 1.312 | 0.545 |

| 2021-06-17 | 1.879 | 1.330 | 0.549 |

| 2021-06-16 | 1.840 | 1.285 | 0.555 |

| 2021-06-15 | 1.860 | 1.310 | 0.550 |

| 2021-06-14 | 1.830 | 1.280 | 0.550 |

| 2021-06-11 | 1.792 | 1.242 | 0.550 |

| 2021-06-10 | 1.818 | 1.274 | 0.544 |

| 2021-06-09 | 1.776 | 1.135 | 0.641 |

| 2021-06-08 | 1.804 | 1.165 | 0.639 |

| 2021-06-07 | 1.828 | 1.197 | 0.631 |

| 2021-06-04 | 1.843 | 1.215 | 0.628 |

| 2021-06-03 | 1.821 | 1.192 | 0.629 |

| 2021-06-02 | 1.825 | 1.200 | 0.625 |

| 2021-06-01 | 1.838 | 1.212 | 0.626 |

| 2021-05-31 | 1.851 | 1.227 | 0.624 |

| 2021-05-28 | 1.789 | 1.162 | 0.627 |

| 2021-05-27 | 1.743 | 1.115 | 0.628 |

| 자료 : 금융투자협회, 본드웹 |

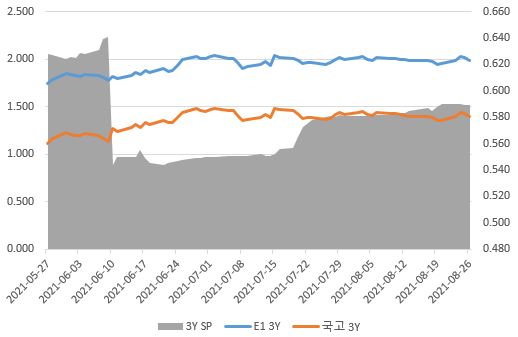

최근 3개월간 (주)E1 3년 개별민평 및 국고 3년 스프레드 추이를 살펴보면 E1의 3년 만기 개별민평금리는 2021년 5월 27일 1.743%를 기록하고 그 이후 상승세를 보이고 있으며 증권신고서 제출일 전일 종가 기준 E1의 3년 만기 개별민평금리는 1.994%를 기록하였습니다. 국고대비 스프레드는 6월 9일 0.641%p를 기록한 이후 감소하여 0.5%p대 수준에서 유지되고 있으며 증권신고서 제출일 전일 종가 기준 국고대비 스프레드는 0.588%p 를 기록하였습니다.

| [국고, 개별민평 및 스프레드 추이] | |

| (단위 : %, %p.) | |

|

|

개별민평 및 스프레드 추이 3y |

| 자료 : 금융투자협회, 본드웹 |

최근 3개월간(2021.05.27~2021.08.27) (주)E1 개별민평 5년 및 동일 만기 국고채 금리 대비 스프레드 추이는 아래와 같습니다.

| [(주)E1 국고5년 대비 개별민평 스프레드 추이] | |

| (단위 : %, %p.) | |

| 구분 | (주)E1 개별민평(5년) |

국고 5년 민평 |

국고 5년 대비 개별민평 5년 스프레드 |

|---|---|---|---|

| 2021-08-27 | 2.587 | 1.665 | 0.922 |

| 2021-08-26 | 2.579 | 1.657 | 0.922 |

| 2021-08-25 | 2.601 | 1.680 | 0.921 |

| 2021-08-24 | 2.611 | 1.690 | 0.921 |

| 2021-08-23 | 2.566 | 1.645 | 0.921 |

| 2021-08-20 | 2.519 | 1.597 | 0.922 |

| 2021-08-19 | 2.527 | 1.605 | 0.922 |

| 2021-08-18 | 2.552 | 1.632 | 0.920 |

| 2021-08-17 | 2.559 | 1.637 | 0.922 |

| 2021-08-13 | 2.581 | 1.660 | 0.921 |

| 2021-08-12 | 2.583 | 1.662 | 0.921 |

| 2021-08-11 | 2.586 | 1.665 | 0.921 |

| 2021-08-10 | 2.578 | 1.657 | 0.921 |

| 2021-08-09 | 2.583 | 1.662 | 0.921 |

| 2021-08-06 | 2.591 | 1.670 | 0.921 |

| 2021-08-05 | 2.561 | 1.640 | 0.921 |

| 2021-08-04 | 2.553 | 1.632 | 0.921 |

| 2021-08-03 | 2.578 | 1.657 | 0.921 |

| 2021-08-02 | 2.581 | 1.660 | 0.921 |

| 2021-07-30 | 2.556 | 1.635 | 0.921 |

| 2021-07-29 | 2.581 | 1.660 | 0.921 |

| 2021-07-28 | 2.558 | 1.635 | 0.923 |

| 2021-07-27 | 2.539 | 1.617 | 0.922 |

| 2021-07-26 | 2.521 | 1.600 | 0.921 |

| 2021-07-23 | 2.555 | 1.635 | 0.920 |

| 2021-07-22 | 2.573 | 1.655 | 0.918 |

| 2021-07-21 | 2.548 | 1.630 | 0.918 |

| 2021-07-20 | 2.576 | 1.660 | 0.916 |

| 2021-07-19 | 2.611 | 1.702 | 0.909 |

| 2021-07-16 | 2.638 | 1.730 | 0.908 |

| 2021-07-15 | 2.642 | 1.735 | 0.907 |

| 2021-07-14 | 2.595 | 1.687 | 0.908 |

| 2021-07-13 | 2.630 | 1.722 | 0.908 |

| 2021-07-12 | 2.603 | 1.692 | 0.911 |

| 2021-07-09 | 2.596 | 1.685 | 0.911 |

| 2021-07-08 | 2.557 | 1.647 | 0.910 |

| 2021-07-07 | 2.610 | 1.700 | 0.910 |

| 2021-07-06 | 2.675 | 1.765 | 0.910 |

| 2021-07-05 | 2.660 | 1.750 | 0.910 |

| 2021-07-02 | 2.687 | 1.777 | 0.910 |

| 2021-07-01 | 2.675 | 1.765 | 0.910 |

| 2021-06-30 | 2.652 | 1.742 | 0.910 |

| 2021-06-29 | 2.667 | 1.757 | 0.910 |

| 2021-06-28 | 2.710 | 1.802 | 0.908 |

| 2021-06-25 | 2.679 | 1.770 | 0.909 |

| 2021-06-24 | 2.618 | 1.710 | 0.908 |

| 2021-06-23 | 2.584 | 1.682 | 0.902 |

| 2021-06-22 | 2.585 | 1.685 | 0.900 |

| 2021-06-21 | 2.580 | 1.680 | 0.900 |

| 2021-06-18 | 2.576 | 1.676 | 0.900 |

| 2021-06-17 | 2.621 | 1.719 | 0.902 |

| 2021-06-16 | 2.588 | 1.682 | 0.906 |

| 2021-06-15 | 2.604 | 1.700 | 0.904 |

| 2021-06-14 | 2.573 | 1.667 | 0.906 |

| 2021-06-11 | 2.538 | 1.632 | 0.906 |

| 2021-06-10 | 2.541 | 1.635 | 0.906 |

| 2021-06-09 | 2.521 | 1.615 | 0.906 |

| 2021-06-08 | 2.560 | 1.652 | 0.908 |

| 2021-06-07 | 2.606 | 1.700 | 0.906 |

| 2021-06-04 | 2.625 | 1.720 | 0.905 |

| 2021-06-03 | 2.620 | 1.712 | 0.908 |

| 2021-06-02 | 2.624 | 1.720 | 0.904 |

| 2021-06-01 | 2.633 | 1.727 | 0.906 |

| 2021-05-31 | 2.647 | 1.742 | 0.905 |

| 2021-05-28 | 2.584 | 1.676 | 0.908 |

| 2021-05-27 | 2.533 | 1.623 | 0.910 |

| 자료 : 금융투자협회, 본드웹 |

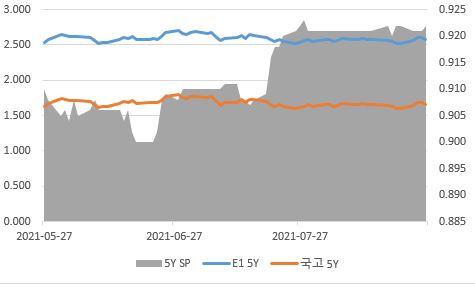

최근 3개월간 (주)E1 5년 개별민평 및 국고 5년 스프레드 추이를 살펴보면 E1의 5년 만기 개별민평금리는 2021년 5월 27일 2.533%를 기록하고 그 이후 상승세를 보이면서 2021년 6월 28일 2.710%까지 상승하였으며 증권신고서 제출일 전일 종가 기준 E1의 5년 만기 개별민평금리는 2.587%로 소폭 하락한 모습을 보였습니다. 국고대비 스프레드는 0.9%p대 수준에서 유지되고 있으며 증권신고서 제출일 전일 종가 기준 국고대비 스프레드는 0.922%p 를 기록하였습니다.

| [국고, 개별민평 및 스프레드 추이] | |

| (단위 : %, %p.) | |

|

|

개별민평 및 스프레드 추이 5y |

| 자료 : 금융투자협회, 본드웹 |

(2) LS그룹 계열사 최근 회사채 발행 동향

2021년 중 LS그룹 계열사 중에서는 아래 표와 같이 당사를 포함하여 LS전선, 가온전선, LS일렉트릭, LS 에서 회사채를 발행하였습니다. 수요예측을 진행한 종목들 가운데 LS전선과 LS일렉트릭, LS는 개별민평을, 가온전선과 당사는 등급민평을 기준금리로 설정하였으며, 최초 모집금액 대비 높은 수요예측 경쟁률을 기록하였습니다. 또한 수요예측 결과 모든 종목이 증액발행 하였으며 공모희망 금리밴드 상단보다 낮은 금리에 결정되었습니다.

| [최근 LS그룹 계열사 수요예측 현황] | |

| (단위 : 년, 억원, bp) | |

| 발행일 | 회사명 | 회차 | 신용등급 | 만기 | 최초발행 예정금액 |

발행 금액 |

단순 경쟁률 |

수요 예측일 |

공모희망 금리밴드 상단 |

결정금리 |

|---|---|---|---|---|---|---|---|---|---|---|

| 2021.02.01 | LS전선 | 24-1 | A+ | 3 | 700 | 800 | 9.43 : 1 | 2021.01.22 | 개별민평+20 | 개별민평-23 |

| 24-2 | A+ | 5 | 300 | 700 | 10.00 : 1 | 개별민평+20 | 개별민평-29 | |||

| 2021.02.25 | 가온전선 | 56 | A0 | 3 | 200 | 300 | 9.00 : 1 | 2021.02.18 | 등급민평+20 | 등급민평-13 |

| 2021.05.11 | LS일렉트릭 | 183-1 | AA- | 3 | 500 | 600 | 8.00 : 1 | 2021.04.06 | 개별민평+20 | 개별민평-6 |

| 183-2 | AA- | 5 | 500 | 900 | 5.20 : 1 | 개별민평+20 | 개별민평-10 | |||

| 2021.05.12 | E1 | 36 | A+ | 3 | 1,000 | 1,440 | 6.56 : 1 | 2021.05.03 | 등급민평+20 | 등급민평-3 |

| 2021.06.10 | LS | 127-1 | A+ | 3 | 800 | 1,210 | 3.64 : 1 | 2021.06.02 | 개별민평+20 | 개별민평+3 |

| 127-2 | A+ | 5 | 400 | 630 | 3.18 : 1 | 개별민평+20 | 개별민평-4 |

| 자료 : 금융감독원 전자공시시스템 |

(3) (주)E1의 동일등급(A+) 최근 회사채 발행 동향

최근 3개월 간 동일등급(A+)의 3년, 5년 만기 회사채 발행 동향은 아래와 같습니다. 등급 내에서 해당 산업 및 각 기업의 재무구조 등에 따라 금리 결정이 밴드 내에서도 편차를 보이고 있습니다. 모든 발행사의 수요예측 참여금액은 모집금액을 초과하였으며, 발행금리는 모든 발행사가 공모희망금리 밴드 상단 이하에서 결정되었습니다.

| [동일등급 3년만기 발행내역] | |

| (단위 : 억원) | |

| 발행사 | 회차 | 등급 | 만기 | 수요예측일 | 발행일 | 수요예측기준 | 공모희망금리 | 발행조건 | 수량 | 수량 | 수요예측 참여 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (확정후) | (최초) | (확정) | 총참여 | 경쟁률 | ||||||||

| 대림 | 39-1 | A+ | 3Y | 1/21(목) | 1/29(금) | 개별 | -20bp~+20bp | -10bp | 300 | 600 | 4,050 | 13.5:1 |

| LS전선 | 24-1 | A+ | 3Y | 1/22(금) | 2/1(월) | 개별 | -20bp~+20bp | -23bp | 700 | 800 | 6,600 | 9.4:1 |

| 한화 | 230-1 | A+ | 3Y | 1/28(목) | 2/5(금) | 개별 | -30bp~+30bp | -50bp | 700 | 1,000 | 11,500 | 16.4:1 |

| 대성홀딩스 | 13 | A+ | 3Y | 2/15(월) | 2/22(월) | 개별 | -15bp~+20bp | -10bp | 500 | 500 | 3,500 | 7.0:1 |

| 롯데건설 | 135-2 | A+ | 3Y | 2/16(화) | 2/23(화) | 개별 | -20bp~+20bp | -10bp | 1,000 | 1,600 | 5,200 | 5.2:1 |

| SK머티리얼즈 | 21-1 | A+ | 3Y | 2/17(수) | 2/25(목) | 개별 | -30bp~+30bp | -9bp | 900 | 2,300 | 7,300 | 8.1:1 |

| 세아제강 | 5 | A+ | 3Y | 2/24(수) | 3/4(목) | 개별 | -20bp~+20bp | -25bp | 600 | 800 | 4,600 | 7.7:1 |

| 대성에너지 | 6 | A+ | 3Y | 2/25(목) | 3/8(월) | 개별 | -15bp~+20bp | -13bp | 600 | 600 | 2,900 | 4.8:1 |

| 여천NCC | 73-1 | A+ | 3Y | 2/26(금) | 3/9(화) | 개별 | -20bp~+20bp | +4bp | 1,000 | 1,700 | 3,200 | 3.2:1 |

| HDC 현대산업개발 |

4-1 | A+ | 3Y | 3/4(목) | 3/12(금) | 개별 | -30bp~+30bp | -85bp | 700 | 700 | 4,650 | 6.6:1 |

| 포스코건설 | 59-1 | A+ | 3Y | 3/18(목) | 3/26(금) | 개별 | -30bp~+30bp | -11bp | 800 | 1,400 | 5,400 | 6.8:1 |

| 유안타증권 | 87 | A+ | 3Y | 3/29(월) | 4/8(목) | 등급 | -30bp~+20bp | -10bp | 1,000 | 1,500 | 5,300 | 5.3:1 |

| 한화투자증권 | 26-1 | A+ | 3Y | 4/1(목) | 4/9(금) | 개별 | -20bp~+20bp | -16bp | 1,500 | 2,200 | 3,450 | 2.3:1 |

| 지에스이앤알 | 26-1 | A+ | 3Y | 4/2(금) | 4/13(화) | 등급 | -30bp~+40bp | -5bp | 400 | 400 | 2,250 | 5.6:1 |

| 현대케피코 | 9 | A+ | 3Y | 4/8(목) | 4/15(목) | 등급 | -40bp~+40bp | -1bp | 1,000 | 1,200 | 4,600 | 4.6:1 |

| 파르나스호텔 | 31 | A+ | 3Y | 4/14(수) | 4/22(목) | 등급 | -25bp~+25bp | +15bp | 1,200 | 1,200 | 2,100 | 1.8:1 |

| 율촌화학 | 13 | A+ | 3Y | 5/4(화) | 4/27(화) | 개별 | -30bp~+30bp | -1bp | 600 | 800 | 2,500 | 4.2 :1 |

| 한화 | 231-1 | A+ | 3Y | 5/7(금) | 4/29(목) | 개별 | -30bp~+30bp | -6bp | 700 | 850 | 6,400 | 9.1:1 |

| 녹십자 | 43-1 | A+ | 3Y | 5/11(화) | 5/3(월) | 개별 | -30bp~+20bp | -5bp | 600 | 1,200 | 4,300 | 7.2:1 |

| E1 | 36 | A+ | 3Y | 5/12(수) | 5/3(월) | 등급 | -20bp~+20bp | -3bp | 1,000 | 1,440 | 6,560 | 6.6:1 |

| SGC에너지 | 8-2 | A+ | 3Y | 6/2(수) | 5/25(화) | 등급 | -30bp~+80bp | +77bp | 800 | 870 | 1,120 | 1.4:1 |

| LS | 127-1 | A+ | 3Y | 6/10(목) | 6/2(수) | 개별 | -20bp~+20bp | +3bp | 800 | 1,210 | 2,910 | 3.6:1 |

| 종근당홀딩스 | 1 | A+ | 3Y | 6/28(월) | 6/24(목) | 등급 | -30bp~+30bp | +8bp | 500 | 500 | 1,920 | 3.8:1 |

| HDC | 148-1 | A+ | 3Y | 7/5(월) | 6/28(월) | 등급 | -30bp~+30bp | +27bp | 600 | 700 | 800 | 1.3:1 |

| 에스케이텔레시스 | 8 | A+ | 3Y | 7/19(월) | 7/9(금) | SKC 개별 | -20bp~+20bp | +18bp | 300 | 300 | 1,200 | 4.0:1 |

| 대웅제약 | 15 | A+ | 3Y | 7/22(목) | 7/13(화) | 개별 | -30bp~+30bp | +5bp | 900 | 900 | 3,400 | 3.8:1 |

| 자료 : 금융감독원 전자공시시스템 |

| [동일등급 5년만기 발행내역] | |

| (단위 : 억원) | |

| 발행사 | 회차 | 등급 | 만기 | 수요예측일 | 발행일 | 수요예측기준 | 공모희망금리 | 발행조건 | 수량 | 수량 | 수요예측 참여 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (확정후) | (최초) | (확정) | 총참여 | 경쟁률 | ||||||||

| 대림 | 39-2 | A+ | 5Y | 1/29(금) | 1/21(목) | 개별 | -20bp~+20bp | -16bp | 200 | 400 | 1,600 | 8.0 : 1 |

| LS전선 | 24-2 | A+ | 5Y | 2/1(월) | 1/22(금) | 개별 | -20bp~+20bp | -29bp | 300 | 700 | 3,000 | 10.0 : 1 |

| 한화 | 230-2 | A+ | 5Y | 2/5(금) | 1/28(목) | 개별 | -30bp~+30bp | -50bp | 300 | 500 | 4,300 | 14.3 : 1 |

| SK머티리얼즈 | 21-2 | A+ | 5Y | 2/25(목) | 2/17(수) | 개별 | -30bp~+30bp | -20bp | 600 | 700 | 6,300 | 10.5 : 1 |

| 여천NCC | 73-2 | A+ | 5Y | 3/9(화) | 2/26(금) | 개별 | -20bp~+20bp | -15bp | 500 | 600 | 800 | 1.6 : 1 |

| HDC 현대산업개발 |

4-2 | A+ | 5Y | 3/12(금) | 3/4(목) | 개별 | -30bp~+30bp | -107bp | 300 | 300 | 2,700 | 9.0 : 1 |

| 포스코건설 | 59-2 | A+ | 5Y | 3/26(금) | 3/18(목) | 개별 | -30bp~+30bp | -13bp | 300 | 400 | 900 | 3.0 : 1 |

| 한화투자증권 | 26-2 | A+ | 5Y | 4/9(금) | 4/1(목) | 개별 | -20bp~+20bp | -25bp | 500 | 1,000 | 1,340 | 2.7 : 1 |

| 지에스이앤알 | 26-2 | A+ | 5Y | 4/13(화) | 4/2(금) | 등급 | -30bp~+20bp | -16bp | 300 | 300 | 650 | 2.2 : 1 |

| 한화 | 231-2 | A+ | 5Y | 5/7(금) | 4/29(목) | 개별 | -30bp~+30bp | -5bp | 300 | 650 | 2,600 | 8.7 : 1 |

| 녹십자 | 43-2 | A+ | 5Y | 5/11(화) | 5/3(월) | 개별 | -30bp~+20bp | -15bp | 400 | 800 | 1,700 | 4.3 : 1 |

| LS | 127-2 | A+ | 5Y | 6/10(목) | 6/2(수) | 개별 | -20bp~+20bp | -4bp | 400 | 630 | 1,270 | 3.2 : 1 |

| 에스케이인천석유화학 | 21-2 | A+ | 5Y | 6/11(금) | 6/3(목) | 개별 | -30bp~+30bp | -9bp | 900 | 2,050 | 3,350 | 3.7 : 1 |

| HDC | 148-2 | A+ | 5Y | 7/5(월) | 6/28(월) | 등급 | -30bp~+30bp | +24bp | 200 | 200 | 220 | 1.1 : 1 |

| 자료 : 금융감독원 전자공시시스템 |

(4) 최근 채권시장 동향

본격적인 금리 인상기에 진입하며 2018년 상고하저의 금리 흐름을 보일 것이라는 전망과 달리 2018년 시장금리 하락이 지속되며 한국 채권시장은 강세를 보였습니다. 2018년 부각된 국내외 경기 둔화 우려와 미국의 정책금리 인상 속도 완화, 국내 기준금리 인상 기대 약화에 따른 안전자산 선호 심리가 작용하였기 때문입니다. 2018년 11월 금융 불균형 완화를 위해 한국은행이 기준금리 인상을 단행했음에도 불구하고,부진한 고용지표, 물가, 경제성장률 하향 조정으로 인해 시장금리는 하락세를 지속하였습니다.

2019년 5월 개최된 금융통화위원회에서는 기준금리 동결을 결정하기는 하였지만, 금리인하 소수의견이 나오면서 시장 내 기준금리 인하 기대감이 상승하면서 채권시장이 강세를 나타내었습니다. 이러한 배경 속에서 8월 인하 예상을 뒤집고 한국은행 금융통화위원회는 2019년 7월 기준금리를 1.75%에서 1.50%로 선제적으로 하향 조정하였고, 8월 동결(1.50%) 결정하였습니다. 미국은 2019년 7월 FOMC에서 기준금리를 인하하여, 기존 2.25%~2.50%에서 2.00%~2.25% 수준으로 인하하였습니다.

한국은행은 2019년 7월 기준금리를 1.75%에서 1.50%로 인하한 데 이어, 2019년 10월 1.25%로 인하하였으며, 기준금리 동결을 결정한 2020년 1월 금융통화위원회 회의에서도 2명의 기준금리 인하 소수의견이 등장하면서 기준금리 추가 인하에 대한 기대가 상존하였습니다.

2020년 국내 경제성장률 전망치 하향 조정 등 경기에 대한 불확실성이 상존하는 가운데, 2월부터 불거진 신종 코로나바이러스(COVID-19) 전염병 확산에 대한 우려로 글로벌 안전자산 선호가 심화되면서 국내외 시장금리의 하락세가 지속되고 있습니다. 최근 미국 연방공개시장위원회(FOMC)는 3월 17~18일 예정된 정례회의에 앞서 3일에 긴급회의를 열어 기준금리를 1.00~1.25%로 0.5%p. 인하하였으며, 이후 15일 1.0%p.를 재차 인하하며 0~0.25%로 기준금리가 떨어졌고, 예정되었던 연방공개시장위원회(FOMC)를 취소했습니다. 이와 같은 미국의 기준금리 인하는, 연준이 1994년 통화정책을 공개한 이후, 연방공개시장위원회(FOMC)를 앞두고 전격적인 두차례 금리 인하는 유례없는 파격적인 결정이었던 만큼 현재 글로벌 경기 악화의 심각성을 보여주고 있습니다. 미국의 기준금리 인하에도 불구하고 신종 코로나바이러스의 확산에 따라 글로벌 경기의 회복흐름은 더딘 모습을 보이고 있으며, 국내 경기 역시 직접적인 영향을 받아 연초 2,200선 수준이던 코스피는 3월 19일 1,457.64까지 급락하였습니다. 한국은행은 4월 9일 예정된 금통위에 앞서 3월 16일 임시 금통위를 열어 0.5%p를 전격 인하하며 기준금리가 0.75%로 떨어졌으며, 사상 처음 0%대로 진입했으며 5월 28일 금통위에서도 0.25%p. 인하를 결정하면서 기준금리가 0.50%로 하락했습니다. 2021년 08월 26일 한국은행은 금통위에서 가계부채 급증, 자산가격 급등세 진정과 금융안정을 목표로 기준금리 0.25%p. 인상을 결정하였습니다.

시중금리의 경우 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 FOMC의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다. 하지만 파월 연준 총재는 2021년 1월 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, COVID-19 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 이러한 시장 기대에 부합하듯 2021년 3월 16일과 17일 양일 진행된 FOMC에서 파월 연준 총재는 현재의 금리 및 자산매입 정책을 유지할 것을 시사하였습니다.

그러나 각국 중앙은행은 최근 몇 달 사이 예상보다 빠른 경제 회복 속도와 시장 기대를 상회하는 인플레이션으로 인해 조기 테이퍼링 및 금리 정상화 가능성을 언급하였습니다. 경기 측면에서 IMF와 OECD는 각각 올해 세계경제 성장률을 6.0%, 5.8%로 전망하였고, 6월 초 세계은행은 세계경제 성장률을 지난 1월 전망치(4.1%)보다 1.5%p 상향 조정한 5.6%로 전망하였습니다. 물가 측면에서 미국의 5월 소비자물가 상승률은 5.0%로 2008년 8월 이후 가장 높은 수준을 기록하였습니다. 한국은행은 2021년 5월, 올해 물가 상승률 전망치를 1.3%에서 1.8% 수준으로 상향하였습니다. 이처럼 경기 회복세가 강화되고 중기적 인플레이션이 전망되자, 중앙은행은 매파적 통화 기조로 전환하는 모습이 관찰되고 있습니다.

FOMC는 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이주열 한국은행 총재는 6월, 물가 상승과 금융 불균형을 이유로 연내 2차례의 금리 인상이 가능함을 시사하였습니다. 중앙은행의 매파적 발언이 이어지자 단기 금리가 급등하고, 장단기 스프레드가 급격히 축소되는 등 채권시장 변동성은 확대되었습니다.

한편, 인도발 델타 변이 바이러스와 영국발 알파 변이 바이러스 등 변이 바이러스의 확산은 바이러스의 종식을 지연시키고, 경기 회복 속도를 늦출 수 있는 위험 요인입니다. 변이 바이러스의 전파 상황에 따라 경기 회복 지연, 유가 등 원자재 가격 급등락, 신흥국 금융시장 변동성 확대 등으로 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 특히 향후 기준금리 조정 가능성과 COVID-19의 재확산에 대한 우려로 인한 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별 회사의 신용도 및 재무안정성을 바탕으로 최근 재무 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 보입니다.

※ 결 론

상기 (1) ~ (4)를 종합적으로 고려하여 당사와 공동대표주관회사는 (주)E1 제37-1회 및 제37-2회 무보증사채의 공모희망금리를 아래와 같이 결정하였습니다.

[제37-1회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)E1 3년만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다.

[제37-2회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)E1 5년만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다.

다. 수요예측 결과

(1) 수요예측 참여 내역

| [회차: 제37-1회] | (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

| 운용사(집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 9 | 3 | 9 | 1 | - | - | 22 |

| 수량 | 1,300 | 140 | 1,400 | 400 | - | - | 3,240 |

| 경쟁율 | 1.63 : 1 | 0.18 : 1 | 1.75 : 1 | 0.50 : 1 | - | - | 4.05 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회차: 제37-2회] | (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

| 운용사(집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 4 | 30 | 3 | - | - | - | 37 |

| 수량 | 400 | 1,080 | 300 | - | - | - | 1,780 |

| 경쟁율 | 2.00:1 | 5.40:1 | 1.50 : 1 | - | - | - | 8.90 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(2) 수요예측 신청가격 분포

| [회차: 제37-1회] | (단위: bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

|||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적 수량 |

누적 비율 |

||

| -15 | 1 | 300 | - | - | - | - | - | - | - | - | - | - | 1 | 300 | 9.26% | 300 | 9.26% | 유효 |

| -9 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.09% | 400 | 12.35% | 유효 |

| -5 | 1 | 200 | - | - | 2 | 700 | - | - | - | - | - | - | 3 | 900 | 27.78% | 1,300 | 40.12% | 유효 |

| -3 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.09% | 1,400 | 43.21% | 유효 |

| -2 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 6.17% | 1,600 | 49.38% | 유효 |

| -1 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.09% | 1,700 | 52.47% | 유효 |

| 0 | 1 | 100 | 2 | 120 | 1 | 100 | - | - | - | - | - | - | 4 | 320 | 9.88% | 2,020 | 62.35% | 유효 |

| 1 | - | - | - | - | - | - | 1 | 400 | - | - | - | - | 1 | 400 | 12.35% | 2,420 | 74.69% | 유효 |

| 2 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 6.17% | 2,620 | 80.86% | 유효 |

| 3 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 6.17% | 2,820 | 87.04% | 유효 |

| 4 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.09% | 2,920 | 90.12% | 유효 |

| 6 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.09% | 3,020 | 93.21% | 유효 |

| 15 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.09% | 3,120 | 96.30% | 유효 |

| 18 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 0.62% | 3,140 | 96.91% | 유효 |

| 19 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 3.09% | 3,240 | 100.00% | 유효 |

| 합계 | 9 | 1,300 | 3 | 140 | 9 | 1,400 | 1 | 400 | - | - | - | - | 22 | 3,240 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회차: 제37-2회] | (단위: bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

|||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적 수량 |

누적 비율 |

||

| -40 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.56% | 10 | 0.56% | 유효 |

| -36 | - | - | 2 | 20 | - | - | - | - | - | - | - | - | 2 | 20 | 1.12% | 30 | 1.69% | 유효 |

| -35 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 2.81% | 80 | 4.49% | 유효 |

| -33 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 2.81% | 130 | 7.30% | 유효 |

| -26 | - | - | 2 | 50 | - | - | - | - | - | - | - | - | 2 | 50 | 2.81% | 180 | 10.11% | 유효 |

| -25 | - | - | 3 | 100 | - | - | - | - | - | - | - | - | 3 | 100 | 5.62% | 280 | 15.73% | 유효 |

| -24 | - | - | 2 | 70 | - | - | - | - | - | - | - | - | 2 | 70 | 3.93% | 350 | 19.66% | 유효 |

| -22 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.62% | 450 | 25.28% | 유효 |

| -20 | - | - | 2 | 110 | - | - | - | - | - | - | - | - | 2 | 110 | 6.18% | 560 | 31.46% | 유효 |

| -19 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 2.81% | 610 | 34.27% | 유효 |

| -16 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.62% | 710 | 39.89% | 유효 |

| -15 | - | - | 3 | 140 | - | - | - | - | - | - | - | - | 3 | 140 | 7.87% | 850 | 47.75% | 유효 |

| -12 | - | - | 2 | 20 | - | - | - | - | - | - | - | - | 2 | 20 | 1.12% | 870 | 48.88% | 유효 |

| -10 | 2 | 200 | 4 | 130 | - | - | - | - | - | - | - | - | 6 | 330 | 18.54% | 1,200 | 67.42% | 유효 |

| -8 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.56% | 1,210 | 67.98% | 유효 |

| -7 | - | - | 1 | 10 | 1 | 100 | - | - | - | - | - | - | 2 | 110 | 6.18% | 1,320 | 74.16% | 유효 |

| -6 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.62% | 1,420 | 79.78% | 유효 |

| -5 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.56% | 1,430 | 80.34% | 유효 |

| 4 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.62% | 1,530 | 85.96% | 유효 |

| 7 | - | - | 1 | 200 | - | - | - | - | - | - | - | - | 1 | 200 | 11.24% | 1,730 | 97.19% | 유효 |

| 10 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 1.12% | 1,750 | 98.31% | 유효 |

| 15 | - | - | 1 | 30 | - | - | - | - | - | - | - | - | 1 | 30 | 1.69% | 1,780 | 100.00% | 유효 |

| 합계 | 4 | 400 | 30 | 1,080 | 3 | 300 | - | - | - | - | - | - | 37 | 1,780 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(3) 수요예측 상세 분포 현황

| [회차: 제37-1회] | (단위: 억원, bp) |

| 수요예측 참여자 |

(주)E1 3년만기 회사채 개별민평 대비 스프레드 | ||||||||||||||

| -15 | -9 | -5 | -3 | -2 | -1 | 0 | 1 | 2 | 3 | 4 | 6 | 15 | 18 | 19 | |

| 기관투자자1 | 300 | ||||||||||||||

| 기관투자자2 | 100 | ||||||||||||||

| 기관투자자3 | 400 | ||||||||||||||

| 기관투자자4 | 300 | ||||||||||||||

| 기관투자자5 | 200 | ||||||||||||||

| 기관투자자6 | 100 | ||||||||||||||

| 기관투자자7 | 100 | ||||||||||||||

| 기관투자자8 | 100 | ||||||||||||||

| 기관투자자9 | 100 | ||||||||||||||

| 기관투자자10 | 100 | ||||||||||||||

| 기관투자자11 | 100 | ||||||||||||||

| 기관투자자12 | 100 | ||||||||||||||

| 기관투자자13 | 20 | ||||||||||||||

| 기관투자자14 | 400 | ||||||||||||||

| 기관투자자15 | 200 | ||||||||||||||

| 기관투자자16 | 100 | ||||||||||||||

| 기관투자자17 | 100 | ||||||||||||||

| 기관투자자18 | 100 | ||||||||||||||

| 기관투자자19 | 100 | ||||||||||||||

| 기관투자자20 | 100 | ||||||||||||||

| 기관투자자21 | 20 | ||||||||||||||

| 기관투자자22 | 100 | ||||||||||||||

| 합계 | 300 | 100 | 900 | 100 | 200 | 100 | 320 | 400 | 200 | 200 | 100 | 100 | 100 | 20 | 100 |

| 누적합계 | 300 | 400 | 1,300 | 1,400 | 1,600 | 1,700 | 2,020 | 2,420 | 2,620 | 2,820 | 2,920 | 3,020 | 3,120 | 3,140 | 3,240 |

| [회차: 제37-2회] | (단위: 억원, bp) |

| 수요예측 참여자 |

(주)E1 5년만기 회사채 개별민평 대비 스프레드 | |||||||||||||||||||||

| -40 | -36 | -35 | -33 | -26 | -25 | -24 | -22 | -20 | -19 | -16 | -15 | -12 | -10 | -8 | -7 | -6 | -5 | 4 | 7 | 10 | 15 | |

| 기관투자자1 | 10 | |||||||||||||||||||||

| 기관투자자2 | 10 | |||||||||||||||||||||

| 기관투자자3 | 10 | |||||||||||||||||||||

| 기관투자자4 | 50 | |||||||||||||||||||||

| 기관투자자5 | 50 | |||||||||||||||||||||

| 기관투자자6 | 40 | |||||||||||||||||||||

| 기관투자자7 | 10 | |||||||||||||||||||||

| 기관투자자8 | 50 | |||||||||||||||||||||

| 기관투자자9 | 30 | |||||||||||||||||||||

| 기관투자자10 | 20 | |||||||||||||||||||||

| 기관투자자11 | 50 | |||||||||||||||||||||

| 기관투자자12 | 20 | |||||||||||||||||||||

| 기관투자자13 | 100 | |||||||||||||||||||||

| 기관투자자14 | 90 | |||||||||||||||||||||

| 기관투자자15 | 20 | |||||||||||||||||||||

| 기관투자자16 | 50 | |||||||||||||||||||||

| 기관투자자17 | 100 | |||||||||||||||||||||

| 기관투자자18 | 100 | |||||||||||||||||||||

| 기관투자자19 | 20 | |||||||||||||||||||||

| 기관투자자20 | 20 | |||||||||||||||||||||

| 기관투자자21 | 10 | |||||||||||||||||||||

| 기관투자자22 | 10 | |||||||||||||||||||||

| 기관투자자23 | 100 | |||||||||||||||||||||

| 기관투자자24 | 100 | |||||||||||||||||||||

| 기관투자자25 | 60 | |||||||||||||||||||||

| 기관투자자26 | 30 | |||||||||||||||||||||

| 기관투자자27 | 30 | |||||||||||||||||||||

| 기관투자자28 | 10 | |||||||||||||||||||||

| 기관투자자29 | 10 | |||||||||||||||||||||

| 기관투자자30 | 100 | |||||||||||||||||||||

| 기관투자자31 | 10 | |||||||||||||||||||||

| 기관투자자32 | 100 | |||||||||||||||||||||

| 기관투자자33 | 10 | |||||||||||||||||||||

| 기관투자자34 | 100 | |||||||||||||||||||||

| 기관투자자35 | 200 | |||||||||||||||||||||

| 기관투자자36 | 20 | |||||||||||||||||||||

| 기관투자자37 | 30 | |||||||||||||||||||||

| 합계 | 10 | 20 | 50 | 50 | 50 | 100 | 70 | 100 | 110 | 50 | 100 | 140 | 20 | 330 | 10 | 110 | 100 | 10 | 100 | 200 | 20 | 30 |

| 누적합계 | 10 | 30 | 80 | 130 | 180 | 280 | 350 | 450 | 560 | 610 | 710 | 850 | 870 | 1,200 | 1,210 | 1,320 | 1,420 | 1,430 | 1,530 | 1,730 | 1,750 | 1,780 |

라. 유효수요의 범위 및 산정근거

| 구 분 | 내 용 |

| 유효수요의 정의 | "유효수요"란, 공모금리 결정 시, 과도하게 높거나 낮은 금리로 참여한 물량을 제외한 물량을 말함 |

| 유효수요의 범위 | 공모희망금리 상단 이자율 이내로 수요예측에 참여한 모든 물량 |

| 유효수요 산정 근거 | 공동대표주관회사는 유효수요의 범위를 산정함에 있어 발행회사와 협의하여 본사채의 공모희망금리 밴드를 제시하였으며, 본 사채의 수요예측 결과 기관투자자의 수요예측 신청현황은 아래와 같습니다. ① 제37-1회 무보증사채 - 총 참여신청금액: 3,240억원 - 총 참여신청범위: -0.15%p. ~ +0.19%p. - 총 참여신청건수: 22건 - 총 유효수요 건수: 22건 - 총 유효수요 참여신청금액: 3,240억원 ② 제37-2회 무보증사채 - 총 참여신청금액: 1,780억원 - 총 참여신청범위: -0.40%p. ~ +0.15%p. - 총 참여신청건수: 37건 - 총 유효수요 건수: 37건 - 총 유효수요 참여신청금액: 1,780억원 '본 채권'의 유효수요는 금융투자협회「무보증사채 수요예측 모범규준」및 "대표주관회사"의 내부 지침에 근거하여 발행회사 및 대표주관회사가 협의하여 결정함 ① 이번 발행과 관련하여 발행회사인 (주)E1과 공동대표주관회사는 공모희망금리 산정시 민간채권평가회사의 개별민평금리, 등급민평금리 및 스프레드 동향, 유사등급 회사채 발행동향 및 최근 채권시장 동향 등을 고려하여 공모희망금리를 결정했습니다. 보다 자세한 내용은 본 사채 증권신고서의 [제1부 모집 또는 매출에 관한 사항 - Ⅰ. 모집 또는 매출에 관한 일반사항 - 3. 공모가격 결정방법 - 다. 공모희망금리 산정중 공모희망금리 산정근거] 참고 ② 지난 2021년 09월 01일 실시한 당사의 수요예측에서 제37회 무보증사채 공모희망금액 총액인 1,000억원의 502%에 해당하는 5,020억원이 참여하였음. 이를 근거로 공모희망금리 이내로 참여한 금액을 유효수요로 결정하고, 금리밴드 이외의 참여건을 종합적으로 고려하여 총 1,500억원의 발행을 결정함 |

| 최종 발행수익률 확정을 위한 수요예측 결과 반영 |

본 사채의 최종 발행금리는 앞서 산정한 유효수요의 범위 내에서 낮은 금리부터 "누적도수"로 계산하는 방법을 사용하였으며, 발행회사와 대표주관회사가 최종 협의하여 결정되었습니다. [제37-1회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 (주)E1 3년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.05%p.를 가산한 이자율로 합니다. [제37-2회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 (주)E1 5년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.25%p.를 가산한 이자율로 합니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

(1) "공동대표주관회사"는 "기관투자자"를 대상으로「증권 인수업무 등에 관한 규정」 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하고 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

1) 투자일임ㆍ신탁고객이 기관투자자일 것(단, 「증권 인수업무 등에 관한 규정」 제2조 제18호에 따른 고위험고수익투자신탁과 「자본시장과 금융투자업에 관한 법률 시행령」 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.)

2) 투자일임ㆍ신탁고객이 「증권 인수업무 등에 관한 규정」 제17조의2 제3항에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

(2) 수요예측은 「무보증사채 수요예측 모범규준」에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 팩스 및 서면 등의 수요예측 방법을 결정한다.

(3) 수요예측 기간: 2021년 09월 01일 09시부터 16시까지로 한다.

(4) "본 사채"의 수요예측 공모희망금리 :

- 제37-1회

제37-1회 무보증사채의 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)E1 3년만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다.

- 제37-2회

제37-2회 무보증사채의 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)E1 5년만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다.

(5) 수요예측 결과는 "공동대표주관회사"가 3년간 보관한다.

(6) 수요예측 결과는 "발행회사"와 "공동대표주관회사" 만 공유한다. 단, 법원, 금융위원회 등 정부기관(준 정부기관 포함)으로부터 자료 등의 제출을 요구받는 경우, “공동대표주관회사”는 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고, 최소한의 자료만을 제공한다.

(7) 수요예측에 따른 배정은 「무보증사채 수요예측 모범규준」 및 "공동대표주관회사"의 수요예측배정기준에 따라 "공동대표주관회사"가 결정한다.

(8) 수요예측에 따른 배정 후, "공동대표주관회사"는 배정결과를 팩스 또는 전자우편의 형태로 배정 받을 투자자에게 송부한다.

(9) "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 된다.

(10) "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다. 수요예측 이후 발행일 연기 등이 발생할 경우, 별도의 수요예측을 재실시하지 않고 최초의 수요예측 결과를 따른다.

(11) "공동대표주관회사"는 「증권 인수업무 등에 관한 규정」 제17조의2 제5항 제2호에 따라 불성실 수요예측 참여자에 대하여 수요예측 참여를 허용하거나 공모 무보증사채를 배정하지 않도록 한다.

(12) "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재시 착오방지 등을 위한 대책을 마련하여야 한다.

(13) "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

(14) 「증권 인수업무 등에 관한 규정」 제12조 제3항에 따라 "공동대표주관회사"는 수요예측 참여자로 하여금 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등) 중 청약, 납입을 실제 이행하는 재산을 구분하여 수요예측에 참여하도록 하여야 한다.

(15) 기타 본 호에서 정하지 않은 사항은「무보증사채 수요예측 모범규준」(2015. 9. 1. 한국금융투자협회 개정)에 따른다.

나. 청약 및 배정방법

(1) 일정

- 청약일 : 2021년 09월 09일

- 청약서 제출기한 : 2021년 09월 09일 9시부터 12시까지

- 청약금 납부 : 2021년 09월 09일 16시까지. 단, 수요예측에 참여하지 않은 기관투자자, 전문투자자 및 일반투자자가 청약하는 경우 당일 12시까지

(2) 청약대상 : 수요예측에 참여하여 우선배정받은 기관투자자 또는 전문투자자만 청약할 수 있다. 단, 수요예측을 통해 배정된 금액의 총합계가 "발행회사"의 최종 발행금액에 미달하는 경우 수요예측에 참여하지 않은 기관투자자, 전문투자자 및 일반투자자("본 사채"의 청약자 중, 기관투자자 및 전문투자자가 아닌 투자자를 말한다. 이하 같다)도 청약에 참여할 수 있다.

(3) "본 사채"에 투자하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률 」 제9조 제5항에 규정된 전문투자자 및 동 시행령 제132조에 따라 "투자설명서"의 교부가 면제되는 자 제외)는 청약 전 "투자설명서"를 교부받아야 한다.

① 교부장소 : 인수단의 본ㆍ지점

② 교부방법 : "본 사채"의 "투자설명서"는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2021년 09월 09일

④ 기타사항 :

a. "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 "투자설명서"를 교부받은 후 청약서에 서명하여야 하며, "투자설명서"를 교부받지 않고자 할 경우, "투자설명서" 수령거부의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신 등으로 표시하여야 한다.

b. "투자설명서" 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신 등으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

(4) 청약제한 : 청약자는 1인 1건에 한하여 청약할 수 있으며,「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(5) 청약의 방법

① 청약서에 필요한 사항을 기입하고 기명날인 후, 청약일인 2021년 09월 09일 12시까지 청약취급처로 팩스 또는 전자우편의 형태로 송부한다.

② 청약서를 송부한 청약자는 청약일 당일 16시까지 청약금을 청약취급처에 납부한다. 단, 수요예측에 참여하지 않은 기관투자자, 전문투자자 및 일반투자자가 청약에 참여하는 경우 당일 12시까지 청약금을 청약취급처에 납부한다.

|

※ 관련법규 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자

1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것

1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자

1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 배정방법

① 수요예측에 참여한 기관투자자(「자본시장과 금융투자업에 관한 법률 」 제8조 제7항의 "신탁업자"를 포함)(이하 "수요예측 참여자"라 한다)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금의 100%를 우선배정한다.

② "수요예측 참여자"의 총 청약금액이 발행금액 총액에 미달하는 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 최종 청약금액을 공제한 잔액을 제4조 제4항의 청약기간까지 청약 접수한 기관투자자, 전문투자자 및 일반투자자에게 배정할 수 있다. 이 때 "수요예측 참여자"가 수요예측에 참여하여 배정받은 금액을 초과하여 청약할 경우 "수요예측 참여자"에게 우선적으로 배정한다. 단, 청약자의 질적인 측면을 고려하여 "공동대표주관회사"가 그 배정받는 자 등을 결정할 수 있으며, 필요 시 "인수단"과 협의하여 결정할 수 있다.

③ 제2호에 따라 기관투자자, 전문투자자 및 일반투자자에게 배정하는 경우에는 아래 각 목의 방법으로 배정한다.

가. 기관투자자 및 전문투자자 : 청약금액에 비례하여 안분배정한다.

나. 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약 단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분 배정한다.

④ 상기 제1호 내지 제3호의 배정에도 불구하고 미달 금액(이하 "잔액인수금액"이라 한다)이 발생하는 경우, 그 미달된 잔액에 대해서 "인수단"이 "인수비율"대로 안분하여 인수하기로 한다. 단, "인수비율"을 적용하여 인수금액을 배분함에 있어서는 일억원 단위 미만은 반올림하며, 이때 발생하는 전자등록총액과의 차이금액은 "공동대표주관회사"가 인수한다.

⑤ "인수단"은 상기 제4호에 따른 각 "인수단"별 인수금액을 "본 사채"의 납입일 당일에 "본 사채"의 납입을 맡을 은행에 납입한다.

⑥ "본 사채"의 "인수단"은 "공동대표주관회사" 중 NH투자증권 주식회사가 납입일 당일 수요예측 및 청약의 결과를 반영하여 배정된 내역에 따라 배정할 것을 위임한다. NH투자증권 주식회사는 선량한 관리자의 주의의무로 이를 수행한다.

다. 청약단위

권면금액은 일만원 단위로 하되, 최저청약금액은 10억원으로 하며, 10억원 이상은 10억원 단위로 한다. 또한, 청약자 1인당 '본 사채'에 청약하는 청약총액은 '본 사채'의 발행총액을 초과하지 못한다.

라. 청약기간

| 청약기간 | 시 작 일 시 | 2021년 09월 09일 09시 |

| 종 료 일 시 | 2021년 09월 09일 12시 |

마. 청약증거금

청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부한다. 청약증거금은 사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2021년 09월 09일에 "본 사채"의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

바. 청약취급장소 : 인수단의 본점

사. 납입장소

(주)하나은행 LS용산타워지점

아. 상장신청예정일

(1) 상장신청예정일 : 2021년 09월 06일

(2) 상장예정일 : 2021년 09월 09일

자. 사채권교부예정일 및 사채권 교부장소

"본 사채"에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 실물채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록함.

차. 기타 모집 또는 매출에 관한 사항

(1) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 한다.

(2) 본 사채권의 원리금 지급에 대하여는 (주)E1 이 전적으로 책임진다.

(3) 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행(우리은행, 국민은행, 신한은행, 농협, 기업은행)이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차 : 37-1] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | KB증권(주) | 00164876 | 서울특별시 영등포구 여의나루로 50 | 47,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | NH투자증권(주) | 00120182 | 서울특별시 영등포구 여의대로 108 | 47,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 인수 | 이베스트투자증권(주) | 00330424 | 서울특별시 영등포구 여의나루로 60 | 28,000,000,000 | 인수금액의 0.20% | 총액인수 |

| [회 차 : 37-2] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 인수 | 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로 88 | 28,000,000,000 | 인수금액의 0.20% | 총액인수 |

나. 사채의 관리

| [회 차 : 37-1] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 122,000,000,000 | - | 수수료 2,500,000원 (정액) |

| [회 차 : 37-2] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(%) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 28,000,000,000 | - | 수수료 2,500,000원 (정액) |

다. 특약사항

"발행회사"는 "본사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다.

1. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때

2. "발행회사"가 영업의 일부 또는 전부를 변경 또는 정지 또는 영업의 전부 또는 중요한 일부를 양도하고자 하는 때

3. "발행회사"의 영업목적의 변경

4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때

5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때

6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때

7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회결의 등 내부 결의가 있은 때

8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때

9. "발행회사"가 발행회사의 영업에 중대한 영향을 미치는 다른 회사의 영업 전부 또는 일부를 양수하고자 하는 때

10. 기타 "발행회사" 경영상 중대한 위험을 초래하는 사항이 발생한 때

II. 증권의 주요 권리내용

1. 사채의 명칭, 이자율 및 만기에 관한 사항

| (단위 : 억원) |

| 회차 | 금액 | 이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제37-1회 무보증사채 | 1,220 | 2.021 | 2024년 09월 09일 | - |

| 제37-2회 무보증사채 | 280 | 2.408 | 2026년 09월 09일 | - |

2. 사채관리계약에 관한 사항

가. 당사가 본 사채의 발행과 관련하여 한국예탁결제원과 맺은 사채관리계약과 관련하여 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 기타 자세한 사항은 "사채관리계약서"를 참고하시기 바랍니다.

나. 기한의 이익 상실 관련 사항

■ 기한의 이익 상실에 관한 사항 (『사채관리계약서』 제1-2조)

|

제1-2조(사채의 발행조건) 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “발행회사”는 즉시 본 사채에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 "사채권자" 및 "사채관리회사"에게 이를 통지하여야 한다. (가) “발행회사”("발행회사"의 청산인이나 “발행회사”의 이사를 포함)가 파산 또는 회생절차개시의 신청을 한 경우 (나) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함) 이외의 제3자가 “발행회사”에 대한 파산 또는 회생절차개시의 신청을 하고 “발행회사”가 이에 동의(“발행회사” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우 포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “발행회사”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문시 동의 의사 표명이 있는 경우에는 해당 심문 종결시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “발행회사”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “발행회사”가 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “발행회사”가 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “발행회사”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “발행회사”가 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우(지급불능 또는 지급정지 상태의 인정 여부는 판단 시점 현재 "발행회사"의 전반적인 재무 상황을 고려하여 판단한다) (바) 본 사채의 만기가 도래하였음에도 “발행회사”가 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “발행회사”가 본 사채 이외의 사채에 관하여 기한의 이익을 상실한 경우 (아) “발행회사”가 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (자) “발행회사”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (차) 감독관청이 “발행회사”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우("중요한 영업"이라 함은 “발행회사”의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 “발행회사”가 그의 주된 사업을 영위할 수없을 것으로 객관적으로 판단되는 영업을 말한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 "사채권자" 및 “사채관리회사”는 사채권자집회의 결의에 따라 “발행회사”에 대한 서면통지를 함으로써 “발행회사”가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 본 사채에 의한 채무를 제외한 “발행회사”의 채무 중 원금 일천억원(\100,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “발행회사”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “발행회사”가 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우. (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “발행회사”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “발행회사”가 (라) 기재 각 의무를 제외한 본계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “사채관리회사”나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “발행회사”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 기타 “발행회사”의 “본 사채”의 원리금지급의무 기타 “본 계약”상 의무의 이행능력에 중대한 부정적 영향을 미치는 사유가 발생한 때 (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “사채관리회사”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “발행회사”는 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기 발생한 ‘기한이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한이익상실 원인사유’ 또는 새로 발생하는 ‘기한이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다.)와 ㉡ ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생과 관련하여 “사채관리회사”이 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “사채관리회사”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “사채관리회사”는 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 중도상환을 청구할 수 있는 권리(Call-option 등)가 회사에 부여되어 있는 경우 중도상환권 또는 매도청구권의 조건, 통지방법 등

- 본 사채에는 중도상환(call option)을 청구할 수 있는 권리가 부여되어 있지 않습니다.

라. 사채 보유자의 권리가 다른 채권자의 권리보다 후순위일 경우 그에 관한 내용, 선순위 채권자의 권리 잔액

- 본 사채는 선순위로서 당사의 무담보 및 무보증 채무(사채를 포함하며 이에 한하지 않음. 단, 법령에 의하여 우선권이 인정되는 채무는 제외함)와 동순위에 있습니다.

마. 발행회사의 의무 및 책임

| 원리금지급 | 재무비율유지 | 담보권설정제한 | 자산매각한도 | 지배구조변경제한 |

|---|---|---|---|---|

| 본 사채의 발행조건 및 본 계약에서 정하는 시기와 방법으로 원리금을 지급 | 부채비율 400% 이하 (별도 기준) |

최근 보고서 상 자기자본의 400% (별도 기준) |

하나의 회계년도 내에 총 2조원 이내 |

상호출자제한 기업집단 소속 유지 ("엘에스") |

■ 발행회사의 의무 및 책임 (『사채관리계약서』 제2-1조 내지 제2-8조)

|

제2-1조(발행회사의 원리금지급의무)

제2-2조(조달자금의 사용) ① “발행회사”는 본사채의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. ② “발행회사”는 금융위원회에 증권발행실적보고서를 제출하는 경우 지체 없이 그 사실을 “사채관리회사”에게 통지하여야 한다. 제2-3조(재무비율등의 유지)

제2-4조(담보권설정등의제한) ① “발행회사”는 본사채의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “발행회사” 또는 타인의 채무를 위하여 “발행회사”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니된다. 다만, 본사채의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “사채관리회사”가 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. ② 제1항은 다음 각 호의 경우에는 적용되지 않는다. 1. 자산의 구입대금을 조달할 목적으로 부담한 차입금채무를 담보하는 당해 자산상의 ‘담보권’ 2. 이행보증을 위한 담보제공이나 보증증권의 교부 3. 유치권 기타 법률에 의하여 설정되는 ‘담보권’ 4. “본 사채” 발행 이후 지급보증 또는 ‘담보권’이 설정되는 채무의 합계액이 “최근 보고서”상 ‘자기자본’의 [400%]를 넘지 않는 경우. 단, “발행회사”의 “최근 보고서”상 설정된 지급보증 또는 담보권이 설정된 채무의 합계액은 [36,098,920,000]원이며 이는 “발행회사”의 “최근 보고서”상 ‘자기자본’의 [2.45]%이다. 5. 예외규정에 의하여 허용된 피담보 채무의 차환, 연장 또는 갱신에 의하여 발생하는 ‘담보권’ 및 타인의 채무를 위한 지급보증으로서, 당초의 피담보채무 및 지급보증금액이 증가하지 않는 경우 7. 기업 인수업무 등을 추진함에 있어 실사의 성실 진행 등을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 8. 발행사가 속한 업종의 필수 가입 자율규제협회나 강제가입단체의 규약상 통상적으로 제공하여야 하는 담보나 보증 9. 본 사채관리계약 체결 전에 이미 존재하는 담보권 또는 이의 갱신에 의해 발생하는 담보권으로서 당초의 피담보채무금액이 증가하지 않는 경우 ③ 제1항에 따라 본사채를 위하여 담보가 제공되는 경우에는, 관계법령에서 허용되는 범위 내에서 “사채관리회사” 또는 “사채관리회사”가 지명하는 자가 본사채권자를 위하여 당해 담보를 보유하고 실행한다. “사채관리회사” 또는 “사채관리회사”가 지명하는 자의 이러한 담보보유 및 실행에 소요되는 합리적인 필요비용은 “발행회사”가 부담하며 “사채관리회사”의 요청이 있는 경우 “발행회사”는 이를 선지급 하여야 한다. ④ 전항의 경우, 목적물의 성격상 적합한 경우“사채관리회사”는 해당 담보를 담보 목적의 신탁 등의 방법으로 신탁회사 등으로 하여금 이를 수탁처리 하게 할 수 있다. 제2-5조(자산의 처분제한) ① “발행회사”는 하나의 회계년도에 1회 또는 수회에 걸쳐 총액 2조원(자산처분후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다. 단, “발행회사”의 “최근 보고서”상 자산규모(자산총계)는 [3,365,665]백만원이다. ③ 제1항의 처분 제한은 다음의 경우 적용되지 아니한다. 1. “발행회사”의 일상적이고 통상적인 업무 중 일부가 금융자산의 취득과 처분 등의 업무인 경우 시장거래, 약관에 의한 정형화된 거래 등 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 통상 업무로서의 금융자산의 처분 2. 정당한 공정가액 기타 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 재고 자산의 처분

제2-6조(사채관리계약이행상황보고서) ①“발행회사”는 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 본사채와 관련하여 <별첨1> 양식의 『사채관리계약이행상황보고서』를 작성하여 “사채관리회사”에게 제출하여야 한다. ②제1항의『사채관리계약이행상황보고서』에는 “발행회사”의 외부감사인이『사채관리계약이행상황보고서』의 내용에 사실과 상위한 사항이 없는가를 확인한 확인서 및 관련증빙자료를 첨부하여야 한다. 단,『사채관리계약이행상황보고서 』의 내용이 “발행회사”의 외부감사인이 작성한 직전 기말 또는 반기 감사보고서(검토보고서)의 내용과 일치하거나 동 보고서의 내용에서 확인될 수 있는 경우에는 위 확인서의 제출을 감사보고서(검토보고서)의 제출로 갈음할 수 있다. ③ “발행회사”는 제1항의『사채관리계약이행상황보고서』에 “발행회사”의 대표이사, 재무담당책임자가 기명날인하도록 하여야 한다. ④ “사채관리회사”는『사채관리계약이행상황보고서』를 “사채관리회사”의 홈페이지에 게재하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “발행회사”은 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체 없이 그 사실을 “사채관리회사”에게 통지하여야 한다. ④ “발행회사”는 본사채 이외의 다른 금전지급채무에 관하여 기한이익을 상실한 경우에는 이를“사채관리회사”에게 즉시 통지하여야 한다. ⑤ “사채관리회사”은 단독 또는 공동으로 ‘본사채의 미상환액’의 10분의1 이상을 보유하는 사채권자가 요구하는 경우에는 관계법령의 위반이 없는 이상 “발행회사”로부터 제공받은 자료 및 정보의 사본을 요구일로부터 7일 이내에 교부하여야 한다. 제2-8조(발행회사의 책임) “발행회사”이 본계약과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “사채관리회사” 또는 본사채권자에게 손해를 발생시킨 때에는 “발행회사”는 이에 대하여 배상의 책임을 진다. |

3. 사채관리회사에 관한 사항

당사는 본 사채의 발행과 관련하여 한국예탁결제원와 사채관리계약을 체결하였으며, 사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 위탁조건

| [제37-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 122,000,000,000 | 2,500,000 | - |

| [제37-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 28,000,000,000 | 2,500,000 | - |

나. 사채관리회사와 주관회사 또는 발행회사와의 거래 관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

(1) 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구분 | 내용 | 해당 여부 |

|---|---|---|

| 주주 관계 | 사채관리회사가 주관회사 또는 발행회사의 최대주주이거나 주요주주인지 여부 | 해당 없음 |

| 계열회사 관계 | 사채관리회사와 주관회사 또는 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원 겸임 관계 | 사채관리회사의 임원과 주관회사 또는 발행회사 임원 간 겸직 여부 | 해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 | 해당 없음 |

| 기타 이해관계 | 사채관리회사와 주관회사 또는 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 | 해당 없음 |

(2) 사채관리회사의 사채관리실적

| 구분 | 실적 | |||||

|---|---|---|---|---|---|---|

| 2017년 | 2018년 | 2019년 | 2020년 | 2021년 | 계 | |

| 계약체결 건수 | 43건 | 43건 | 66건 | 82건 | 74건 | 308건 |

| 계약체결 위탁금액 | 9조 3,200억원 | 9조 9,700억원 | 15조 3,300억원 | 15조 5,010억원 | 15조 6,770억원 | 65조 7,980억원 |

3) 사채관리회사 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국예탁결제원 | 채권등록2팀 | 051-519-1819 |

다. 사채관리회사의 권한

■ 사채관리회사의 권한 (『사채관리계약서』 제4-1조)

|

제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 1. 원금 및 이자의 지급의 청구, 이를 위한 소제기 및 강제집행의 신청 2. 원금 및 이자의 지급청구권을 보전하기 위한 가압류/가처분 등의 신청 3. 다른 채권자에 의하여 개시된 강제집행절차에서의 배당요구 및 배당이의 4. 파산, 회생절차 개시의 신청 5. 파산, 회생절차 개시의 신청에 관한 재판에 대한 즉시항고 6. 파산, 회생절차에서의 채권의 신고, 채권확정의 소제기, 채권신고에 대한 이의, 회생계획안의 인가결정에 대한 이의 7. “발행회사”가 다른 사채권자에 대하여 한 변제, 화해 기타의 행위가 현저하게 불공정한 때에는 그 행위의 취소를 청구하는 소제기 및 기타 채권자취소권의 행사 8. 사채권자집회의 소집 및 사채권자집회 결의사항의 집행(사채권자집회결의로써 따로 집행자를 정한 경우는 제외) 9. 사채권자집회에서의 의견진술 10. 기타 사채권자집회결의에 따라 위임된 사항 ② 제1항의 행위 외에도 “사채관리회사”는 본사채의 원리금을 지급받거나 채권을 보전하기 위하여 필요한 재판상/재판외의 행위를 할 수 있다. ③ “사채관리회사”는 다음 각 호의 사항에 대해서는 사채권자 집회의 유효한 결의가 있는 경우 이에 따라 재판상, 재판외의 행위로서 이를 행할 수 있다. 2. 사채권자의 이해에 중대한 관계가 있는 사항 : “발행회사”의 본 계약 위반에 대한 책임의 면제 또는 화해 등 ④ 본 조에 따른 행위를 함에 있어서 “사채관리회사“가 지출하는 모든 비용은 이를 “발행회사”의 부담으로 한다. ⑤ 전 항의 규정에도 불구하고 “사채관리회사”는 “발행회사”로부터 "본 사채"의 원리금 변제로서 지급받거나 집행, 파산, 회생절차 등을 통해 배당받은 금원에서 자신이 지출한 전항의 비용을 최우선적으로 충당할 수 있다. 이 경우 “사채관리회사”의 비용으로 충당된 한도에서 사채권자들은 “발행회사”로부터 "본 사채"에 대해 유효한 원리금의 지급을 받지 아니한 것으로 보며 해당 금액에 대하여 사채권자는 여전히 “발행회사”에 대한 사채권자로서의 권리를 보유한다. 만일, 제1항 본문 후단에 따른 “사채관리회사”의 비용 선급 등 요청에 따라 해당 비용을 선급하거나 대지급한 사채권자가 있는 경우 그 실제 지급된 금액의 범위에서 본 항에 의한 “사채관리회사”의 비용 우선 충당 권리는 해당 금원을 선급 또는 대지급한 사채권자들에게 그 실제 지출한 금액의 비율에 따라 안분비례 하여 귀속한다. ⑥ “발행회사” 또는 사채권자의 요구가 있는 경우 “사채관리회사”는 본 조의 조치와 관련하여 지출한 비용의 명세를 서면으로 제공하여야 한다. ⑦ 본 조에 의한 행위에 따라 “발행회사”로부터 지급 받는 금원이 있거나 집행, 파산, 회생절차 등을 통해 배당 받은 금원이 있는 경우, “사채관리회사”는 이로부터 제5항에 따라 우선 충당할 권리가 있는 비용에 이를 충당하고(만일 대지급한 사채권자가 있는 경우에는 그 증빙을 받아 해당 사채권자에게 그 대지급한 금원을 지급한다) 나머지 금원은 이를 선량한 관리자의 주의로서 보관한다. ⑧ “사채관리회사”는 제7항에 따라 보관하게 되는 금원(이하 이 조에서 “보관금원”)이 발생하는 경우, 즉시 사채권자들로 하여금 자신의 사채에 기한 권리를 신고하도록 공고 하여야 한다. 이 경우 권리의 신고기간은 1개월 이상이어야 한다. 만일, “발행회사”가 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 있는 경우 그 실제 지급이나 배당을 수령한 즉시 “사채관리회사”는 이를 공고 하여야 한다. ⑨ 전항 기재 권리 신고기간 종료시 “사채관리회사”는 신고된 각 사채권자에 대해, 제7항의 보관금원을 ‘본사채의 미상환잔액’에 따라 안분비례 하여 사채 권면이나 전자증권법 제39조에 따른 소유자증명서(이하 “소유자증명서”라 한다)와의 교환으로써 해당 금원을 지급한다. 만일, “발행회사”가 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 예정 되어 있거나 합리적으로 예상되는 경우 “사채관리회사”는 교부받은 사채권이나 소유자증명서에 지급하는 금액을 기재하거나 이 뜻을 기재한 별도 서면을 첨부하고 기명날인하여 이를 해당 사채권자에게 반환하며, 해당 사채를 보유하는 사채권자가 차회에 추가적인 지급을 받고자 하는 경우 반드시 이와 같이 “사채관리회사”가 기재한 지급의 뜻이 기재되거나 그와 같은 뜻이 기재된 문서가 첨부된 사채권이나 소유자증명서를 다시 “사채관리회사”에게 교부하여야 한다. ⑩ 사채 미상환 잔액을 산정함에 있어 “사채관리회사”가 사채권자가 제공한 소유자증명서나 사채권을 신뢰하여 이를 기초로 보관금원을 분배한 경우 “사채관리회사”는 이에 대해 과실이 있지 아니하다. ⑪ 신고기간 종료시까지 해당 사채권자가 권리를 신고하지 아니하거나 권리신고를 하고도 이후 사채권이나 소유자증명서를 교부하고 지급을 신청하지 아니한 경우 해당 사채권자에게 지급될 금원은 이를 공탁할 수 있다. ⑫ 보관금원에 대해 보관기간 동안의 이자 발생하지 아니하며 “사채관리회사”는 이를 지급할 책임을 부담하지 아니 한다. |

■ 사채관리회사의 조사권한 및 발행회사의 협력의무(『사채관리계약서』 제4-2조)

|

제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. 1. “발행회사”가 본계약을 위반하였거나 위반하였다는 합리적 의심이 있는 경우 2. 기타 본사채의 원리금지급에 관하여 중대한 영향을 미친다고 합리적으로 판단되는 사유가 발생하는 경우 ② 단독 또는 공동으로 ‘본사채의 미상환잔액’의 과반수이상을 보유한 사채권자가 제1항 각 호 소정의 사유를 소명하여 “사채관리회사”에게 서면으로 요구하는 경우 “사채관리회사”는 제1항의 조사를 하여야 한다. 다만, “사채관리회사”가 “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려하여 조사나 실사의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없거나 사채권자의 소명 내용이 합리적인 근거를 결하였음을 독립적인 회계 또는 법률자문 결과, 기타 객관적인 자료를 근거로 소명하는 경우 “사채관리회사”는 사채권자집회에서의 결의 또는 해당 요청을 하는 사채권자에게, 해당 조치 수행에 필요한 비용의 선급이나 그 지급의 이행보증 기타 소요 비용 충당에 필요한 합리적 보장을 제공할 것을 요청할 수 있고 그 실현시까지 상기 지시에 응하지 아니할 수 있다. ③ 제2항에 따른 사채권자의 요구에도 불구하고 “사채관리회사”가 조사를 하지 아니하는 경우에는 제2항의 규정 여하에 불구하고, 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2 이상을 보유한 사채권자의 동의를 얻어 사채권자는 직접 또는 제3자를 지정하여 제1항의 조사를 할 수 있다. ④ 제1항 내지 제3항의 규정에 의한 “사채관리회사”의 자료제공요구 등에 따른 비용은 “발행회사”가 부담한다. 다만, 해당 조사나 자료요구 및 실사 등은 합리적인 범위에 의한 것이어야 하며 이를 초과할 경우의 비용에 대하여는 “발행회사”는 이를 부담하지 아니한다. ⑤ “발행회사”의 거절, 방해, 비협조 혹은 자료 미제공 등으로 인한 조사나 실사 미진행시 “사채관리회사”는 이에 대하여 책임을 부담하지 아니한다. ⑥ 본 조의 자료제공요구나 조사, 실사 등과 관련하여 “발행회사”는 상기 제1항 각 호 소정의 사유에 해당하지 아니함을 증빙하거나 자료 등을 공개하지 아니할 법규적인 의무가 있음을 증빙할 수 있는 합리적인 근거 없이 자료제공, 조사 혹은 실사에 대한 협조를 거절하거나, 이를 방해한 경우 이는 “발행회사”의 이 계약상의 의무위반을 구성한다. |

라. 사채관리회사의 의무

■ 사채관리회사의 공고의무(『사채관리계약서』 제4-3조)

|

제4-3조(사채관리회사의 공고의무) ① “발행회사”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ② 제1-2조 제14호 가목 (1)에 따라 “발행회사”에 대하여 기한이익이 상실된 경우에는 “사채관리회사”는 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나 “발행회사”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “사채관리회사”가 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제14호 가목 (2)에 따라 ‘기한이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “사채관리회사”는 “발행회사”에게 본계약 제1-2조 제14호 라목에 따라 조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “사채관리회사”가 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. |

■ 사채관리회사의 의무 및 책임(『사채관리계약서』 제4-4조)

|

제4-4조(사채관리회사의 의무 및 책임) ② “사채관리회사”는 선량한 관리자의 주의로써 본계약상의 권한을 행사하고 의무를 이행하여야 한다. ③ “사채관리회사”가 본 계약이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

마. 사채관리회사의 사임 등 변경에 관한 사항

■ 사채관리회사의 사임(『사채관리계약서』 제4-6조)

|

제4-6조(사채관리회사의 사임) ② 사채관리회사가 존재하지 아니하게 된 때에는 “발행회사”와 사채권자집회의 일치로써 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “사채관리회사”가 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “사채관리회사”는 “발행회사”와 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “사채관리회사”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 본계약상 규정된 모든 권한과 의무를 가진다. |

바. 사채관리회사인 한국예탁결제원은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 첨부된 사채관리계약서를 참고하시기 바랍니다.

사. 본 사채에 대한 원리금 상환은 전적으로 발행사인 (주)E1의 책임입니다. 투자자께서는 발행사의 리스크에 대하여 충분히 숙지하시고 투자하시기 바랍니다.

III. 투자위험요소

1. 사업위험

| [가. 코로나 19 확산 및 글로벌 경기변동에 따른 위험] 2019년 말 중국 후베이성 우한지역에서 발생한 신종 코로나 바이러스(코로나19)는 급속도로 확산되어, 2020년 3월 11일 세계보건기구(WHO)는 국제적 공중보건 비상상태(팬데믹)를 선포하였습니다. 코로나19는 초기 아시아 지역에서 확산된 이후 미국, 유럽 등 전세계로 이어져 글로벌 경제까지 영향을 미치고 있습니다. 이처럼 실물 경기의 침체로부터 기인한 경제 악화는 향후에도 한동안 지속될 수 있으니, 투자 여러분들께서는 코로나19 확산 추세 및 해당 바이러스가 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. |

2019년 12월 1일 중국 후베이성 우한시에서 발견되어 최초 보고된 급성 호흡기 질환인 코로나19가 아시아 지역을 넘어 글로벌 전 지역으로 퍼지며 판데믹(Pandemic: 전염병의 전세계적 확산) 리스크가 글로벌 경제 전망에 영향을 미치고 있습니다.

2021년 7월 IMF에서 발표한 세계경제전망 수정(WEO Update)에 따르면 세계경제는 2021년 6.0%, 2022년 4.9%의 성장률을 기록할 것으로 전망하고 있습니다. IMF는 백신공급 확대 및 미국 경기부양책 등에 의한 선진국에서의 경기회복폭을 상향조정하였으나, 인도의 COVID-19 확산 및 중국의 긴축재정 등을 반영하여 신흥국에서의 경기회복폭은 하향조정하였습니다. 2021년 4월 전망시보다 국가간 불균등 회복의 심화 양상을 지적하였으며, 2021년 4월 세계경제전망치 대비 각각 0.0%p, 0.5%p 상향 조정하였습니다. 국제 백신공급 협력 등에 따른 COVID-19의 조기 종식 및 소비·기업투자 등 경제활동 조기 정상화로 인한 상방 요인이 있으나, 백신보급 지연, 미국 경기부양책 축소 가능성, 인플레이션 압력에 따른 금융 긴축 등의 하방위험 또한 상존하고 있습니다.

| [국제통화기금 세계 경제성장 전망] |

| (단위: %, %p) |

|

경제성장률 |

2020년 |

2021년 |

2022년 |

||||

|

21.4월 (A) |

21.7월 (B) |

조정폭 (B-A) |

21.4월 (C) |

21.7월 (D) |

조정폭 (D-C) |

||

|

세계 |

-3.2 | 6.0 | 6.0 | 0.0 | 4.4 | 4.9 | 0.5 |

|

선진국 |

-4.6 | 5.1 | 5.6 | 0.5 | 3.6 | 4.4 | 0.8 |

|

미국 |

-3.5 | 6.4 | 7.0 | 0.6 | 3.5 | 4.9 | 1.4 |

|

유로존 |

-6.5 | 4.4 | 4.6 | 0.2 | 3.8 | 4.3 | 0.5 |

|

독일 |

-4.8 | 3.6 | 3.6 | 0.0 | 3.4 | 4.1 | 0.7 |

|

프랑스 |

-8.0 | 5.8 | 5.8 | 0.0 | 4.2 | 4.2 | 0.0 |

|

이탈리아 |

-8.9 | 4.2 | 4.9 | 0.7 | 3.6 | 4.2 | 0.6 |

|

스페인 |

-10.8 | 6.4 | 6.2 | -0.2 | 4.7 | 5.8 | 1.1 |

|

일본 |

-4.7 | 3.3 | 2.8 | -0.5 | 2.5 | 3.0 | 0.5 |

|

영국 |

-9.8 | 5.3 | 7.0 | 1.7 | 5.1 | 4.8 | -0.3 |

|

캐나다 |

-5.3 | 5.0 | 6.3 | 1.3 | 4.7 | 4.5 | -0.2 |

|

기타 선진국 |

-2.0 | 4.4 | 4.9 | 0.5 | 3.4 | 3.6 | 0.2 |

|

한국 |

-0.9 | 3.6 | 4.3 | 0.7 | 2.8 | 3.4 | 0.6 |

|

신흥개도국 |

-2.1 | 6.7 | 6.3 | -0.4 | 5.0 | 5.2 | 0.2 |

|

중국 |

2.3 | 8.4 | 8.1 | -0.3 | 5.6 | 5.7 | 0.1 |

|

인도 |

-7.3 | 12.5 | 9.5 | -3.0 | 6.9 | 8.5 | 1.6 |

|

러시아 |

-3.0 | 3.8 | 4.4 | 0.6 | 3.8 | 3.1 | -0.7 |

|

브라질 |

-4.1 | 3.7 | 5.3 | 1.6 | 2.6 | 1.9 | -0.7 |

|

멕시코 |

-8.3 | 5.0 | 6.3 | 1.3 | 3.0 | 4.2 | 1.2 |

|

사우디 |

-4.1 | 2.9 | 2.4 | -0.5 | 4.0 | 4.8 | 0.8 |

|

남아공 |

-7.0 | 3.1 | 4.0 | 0.9 | 2.0 | 2.2 | 0.2 |

| 자료 : IMF WEO(World Economic Outlook Update)(2021.07) |

한편, 한국은행이 2021년 02월 발표한 경제전망보고서에 따르면 국내 경제성장률이 2021년 3.0%, 2022년 2.5%로 점차 높아질 것으로 전망했습니다. 코로나19의 영향으로 민간소비가 단기적으로 위축되고 성장경로의 불확실성이 증대되겠으나,재정정책이 확장적으로 운용되는 가운데 설비투자가 회복세를 보이고, 상품 수출도 글로벌 경기개선, 반도체 수요 회복에 따라 양호한 흐름을 이어갈 전망입니다. 하지만 향후 코로나19의 전개양상 및 백신보급 등 상황에 따라 성장세의 불확실성이 증대될 수 있는 것으로 예상되고 있습니다.

한편, 한국은행은 매 3개월 마다 발표하는 경제전망보고서를 통해, 국내 경제성장률을 전망하고 있습니다. 2021년 05월 한국은행 경제전망보고서에 따르면 최근 국내외 여건변화 등을 감안할 때, 경제성장률은 2021년 4.0%, 2022년 3.0% 수준을 나타낼 것으로 전망됩니다. 국내경기는 글로벌 경기개선 등으로 수출과 설비투자의 호조가 이어지는 가운데 민간소비도 개선흐름을 보이면서 회복세가 확대될 것으로 예상됩니다. 민간소비는 가계심리가 회복되는 가운데 소득여건 부진이 완회되면서 개선흐름을 이어갈 전망이며, 설비투자는 IT부문의 높은 증가세를 지속하고 비IT부문도 개선되면서 견조한 흐름을 나타낼 것으로 예상됩니다. 한편, 건설투자는 착공물량 증가 등에 힘입어 건물 건설을 중심으로 점차 회복될 전망이며, 상품수출은 주요국의 경제활동 재개, IT경기 개선세 지속 등에 힘입어 호조를 이어갈 것으로 보입니다.

참고로, 한국은행경제전망보고서에 따르면 2020년 국내 재정지출은 5.1% 늘어 2019년 13.6%에 비해 증가세가 둔화될 전망입니다. 금년에도 피해부문 지원을 위한 추경편성(3.25일, 14.9조원), '한국판 뉴딜' 사업 추진(21년 21조원) 등으로 확장적 재정기조를 지속할 것으로 보입니다.

| [국내 주요 거시경제지표 전망] |

| (전년동기대비, %) |

| 구분 (전년동기대비,%) |

2020년 | 2021년(E) | 2022(E) | ||||

| 상반기 | 하반기 | 연간 | 상반기 | 하반기 | 연간 | ||

| GDP | -1.0 | 3.7 | 4.2 | 4.0 | 3.2 | 2.8 | 3.0 |

| 민간소비 | -4.9 | 1.0 | 4.0 | 2.5 | 4.7 | 2.3 | 3.5 |

| 설비투자 | 6.8 | 10.9 | 4.3 | 7.5 | 2.8 | 4.2 | 3.5 |

| 지식재산생산물투자 | 3.6 | 3.6 | 5.0 | 4.3 | 4.3 | 3.4 | 3.8 |

| 건설투자 | -0.1 | -1.0 | 3.4 | 1.3 | 2.3 | 2.7 | 2.5 |

| 상품수출 | -0.5 | 14.8 | 4.0 | 9.0 | 1.9 | 3.1 | 2.5 |

| 상품수입 | -0.1 | 11.0 | 5.9 | 8.3 | 3.0 | 4.0 | 3.5 |

| 자료 : 한국은행 경제전망보고서(2021.05) |