|

|

포스코케미칼_대표이사확인서_0827-1 |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2021년 08월 27일 |

| 회 사 명 : |

주식회사 포스코케미칼 |

| 대 표 이 사 : |

민 경 준 . |

| 본 점 소 재 지 : |

경상북도 포항시 남구 신항로 110 |

| (전 화) 054-290-0114 | |

| (홈페이지) http://www.poscochemical.com | |

| 작 성 책 임 자 : | (직 책) 커뮤니케이션실장 (성 명) 최 영 |

| (전 화) 02-3457-4488 | |

| 모집 또는 매출 증권의 종류 및 수 : | (주)포스코케미칼 제 17-1회 무기명식 이권부 무보증사채 (주)포스코케미칼 제 17-2회 무기명식 이권부 무보증사채 |

|

| 모집 또는 매출총액 : | 120,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)포스코케미칼 → 경상북도 포항시 남구 신항로 110 신한금융투자(주) → 서울특별시 영등포구 여의대로70 KB증권(주) → 서울특별시 영등포구 여의나루로 50 NH투자증권(주) → 서울특별시 영등포구 여의대로108 삼성증권(주) → 서울특별시 서초구 서초대로74길 11 한국투자증권(주) → 서울특별시 영등포구 의사당대로 88 키움증권(주) → 서울특별시 영등포구 여의나루로4길18 |

【 대표이사 등의 확인 】

|

|

포스코케미칼_대표이사확인서_0827-1 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

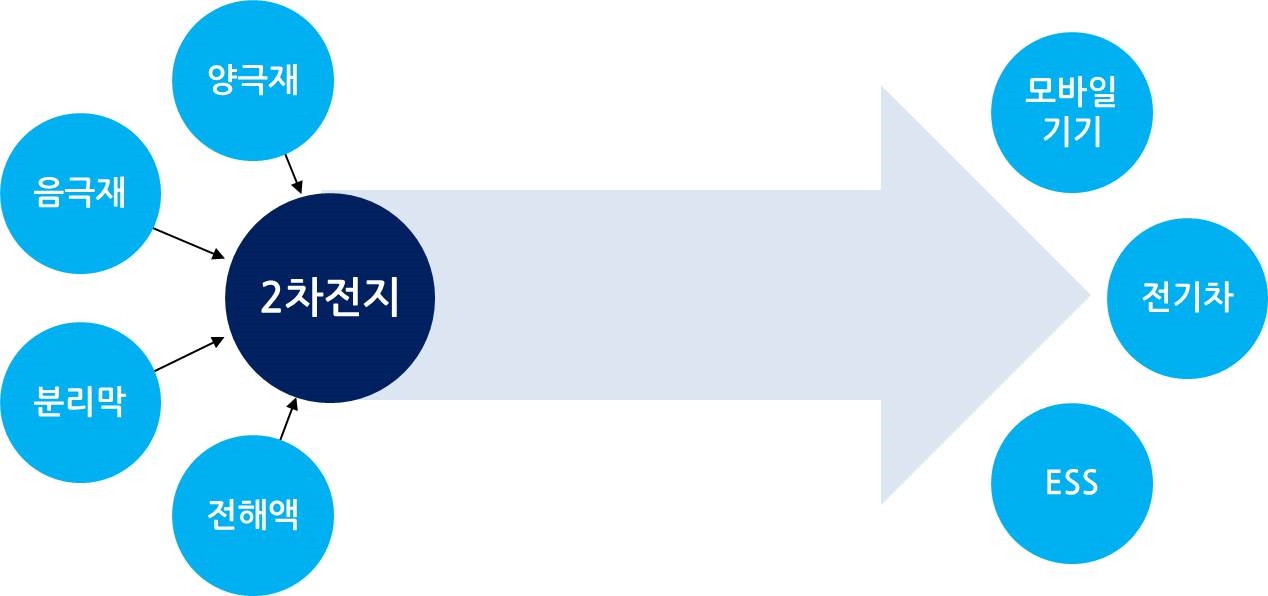

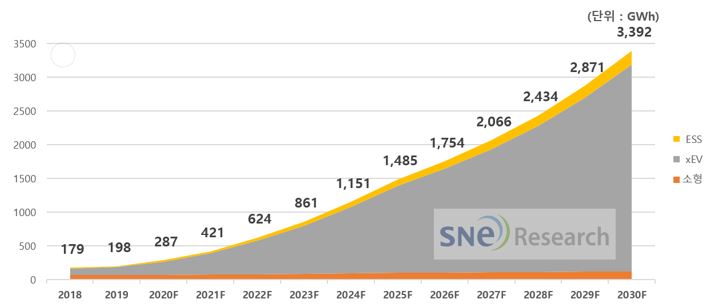

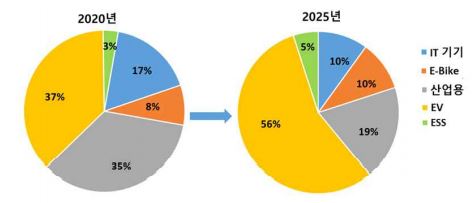

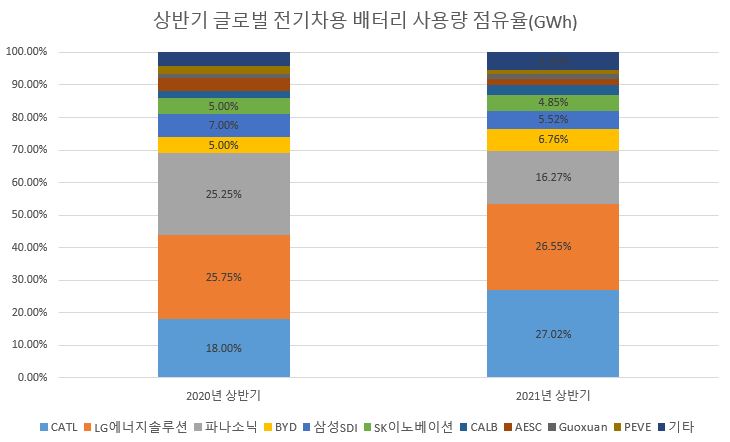

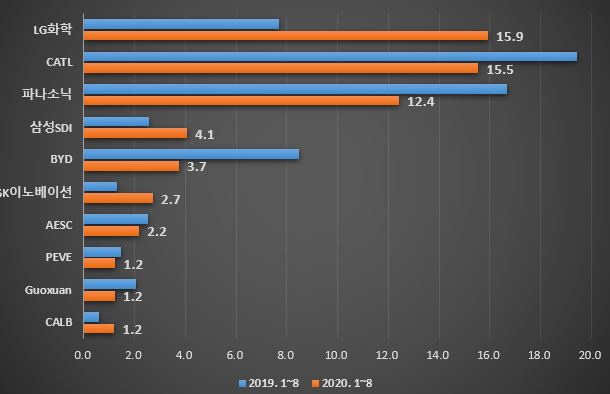

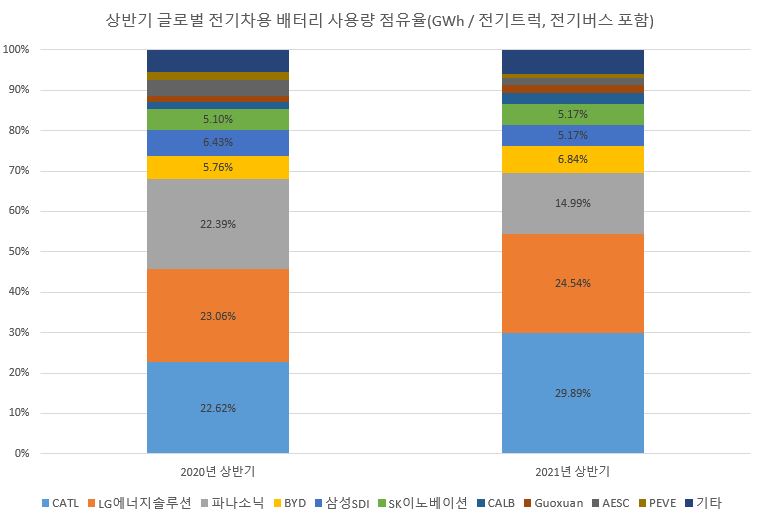

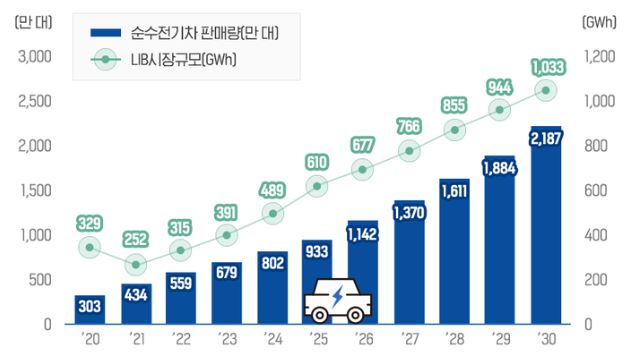

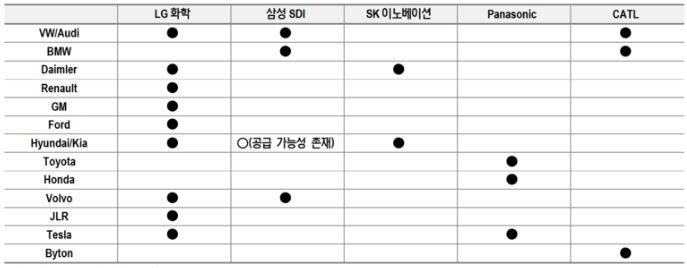

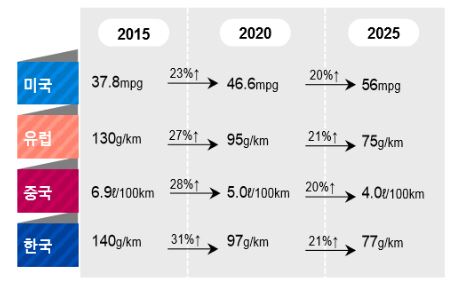

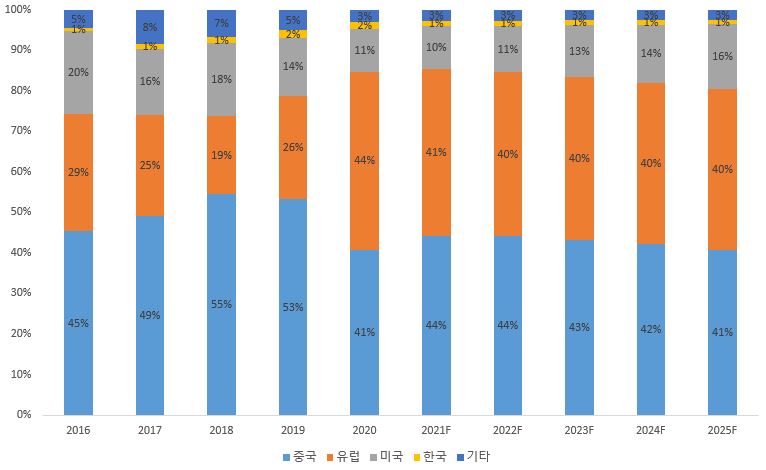

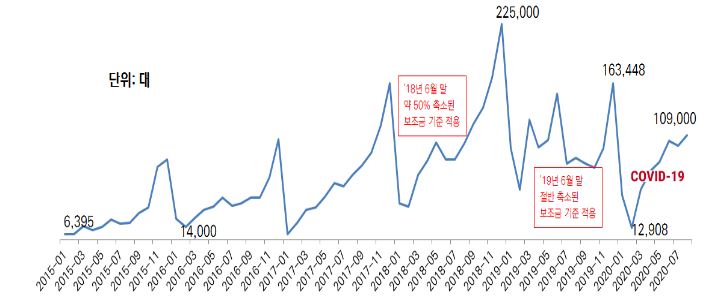

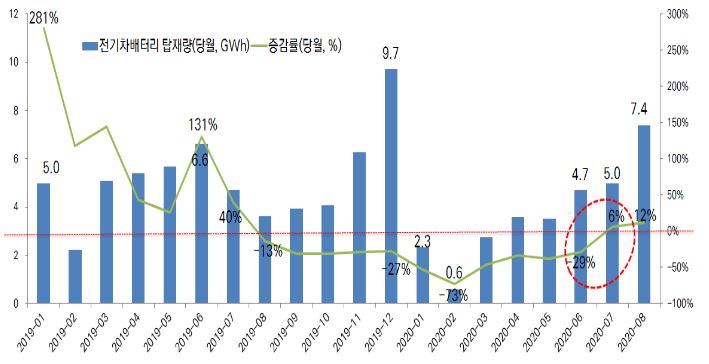

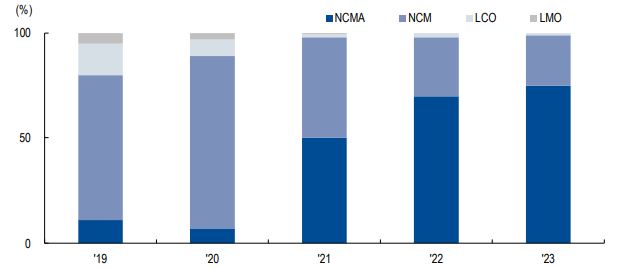

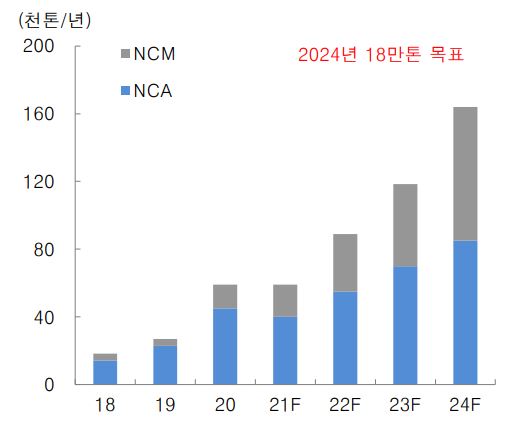

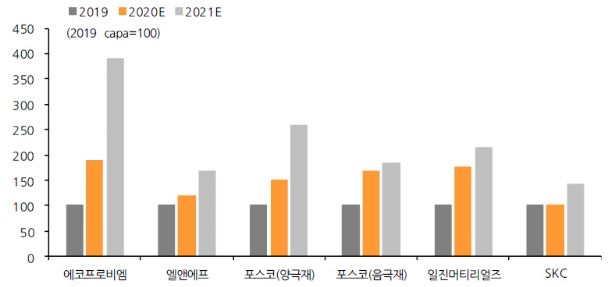

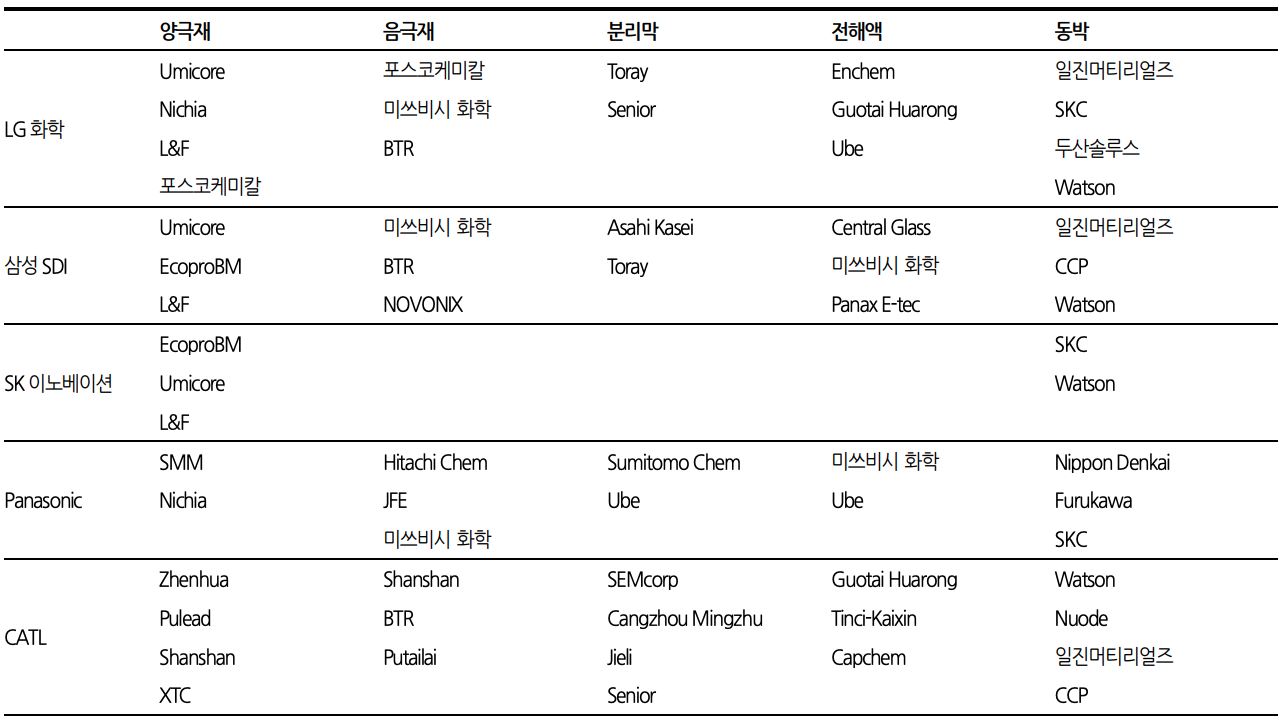

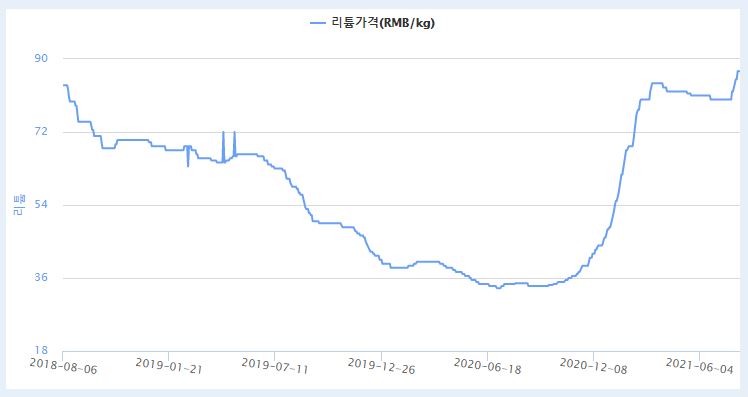

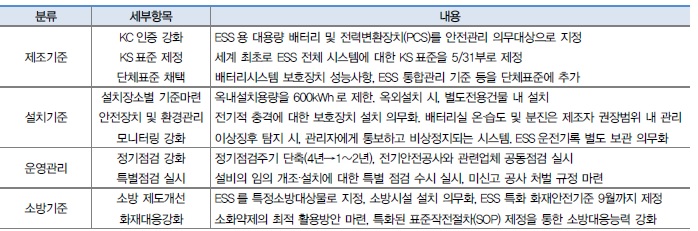

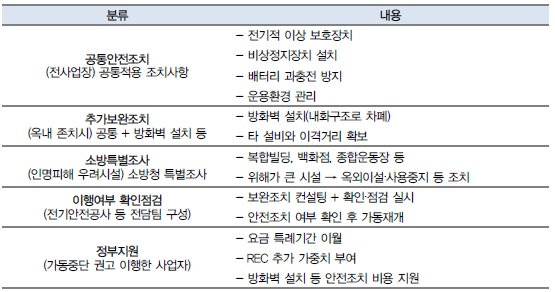

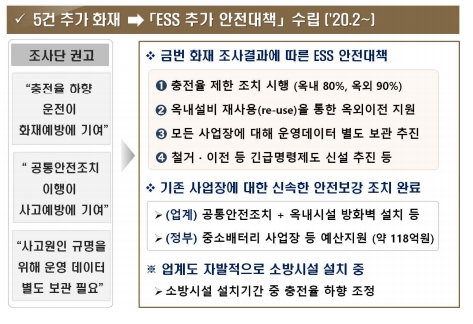

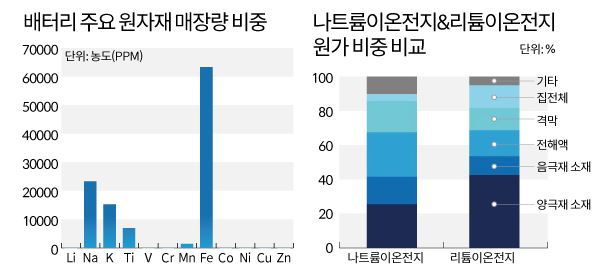

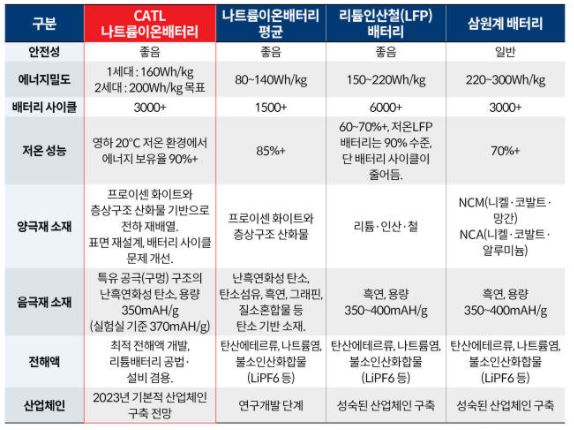

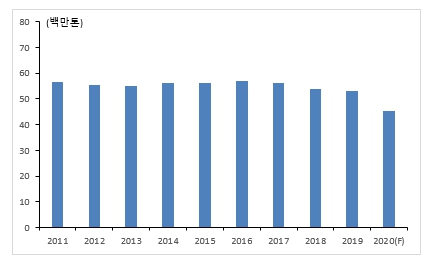

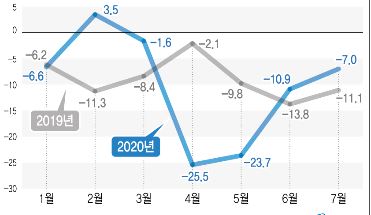

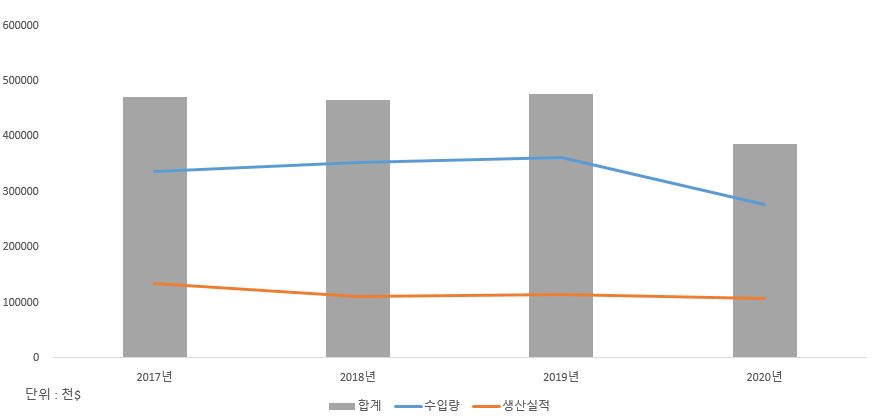

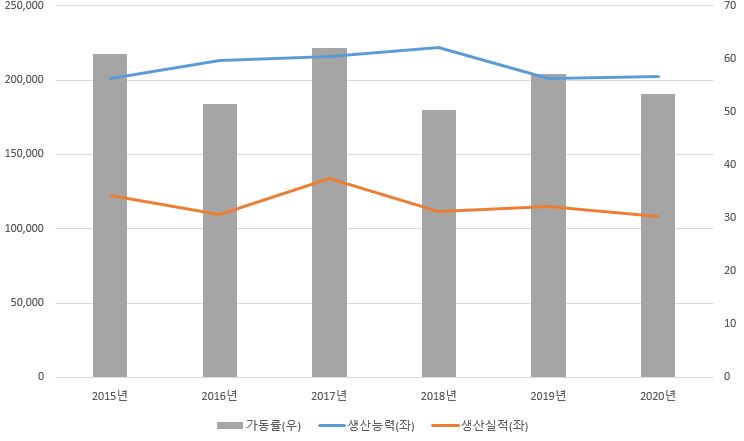

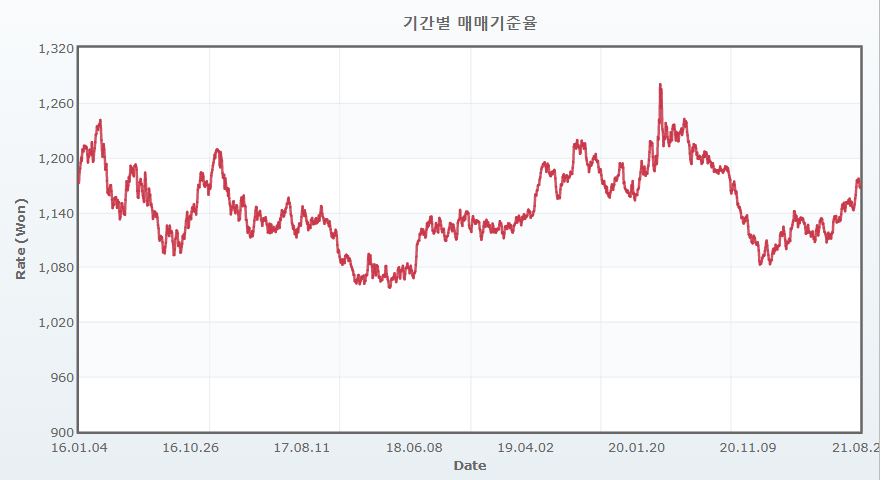

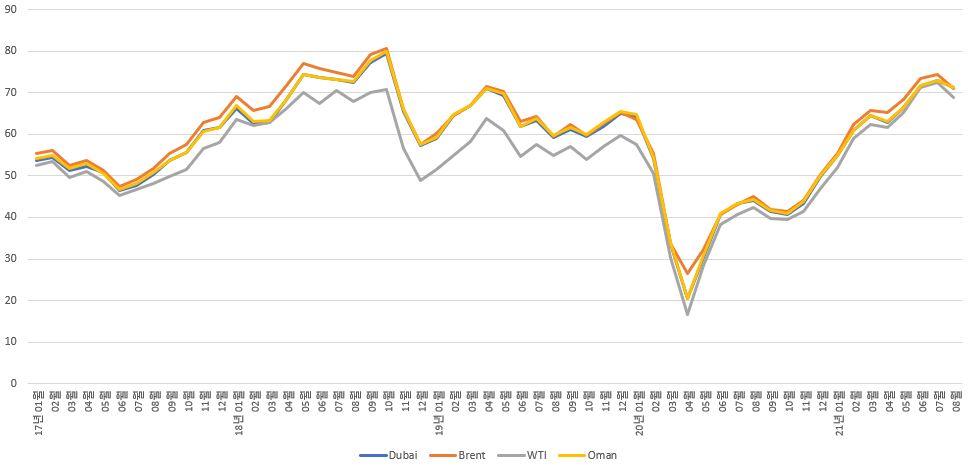

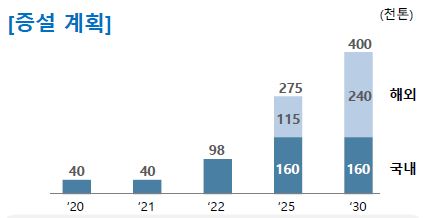

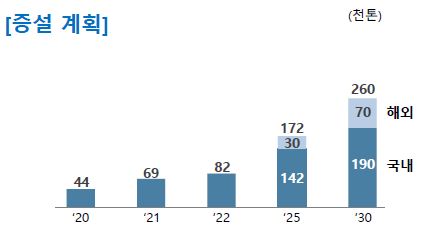

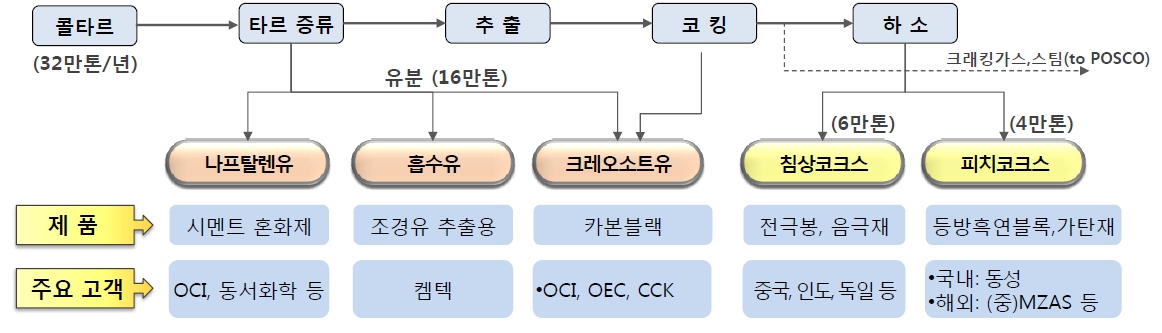

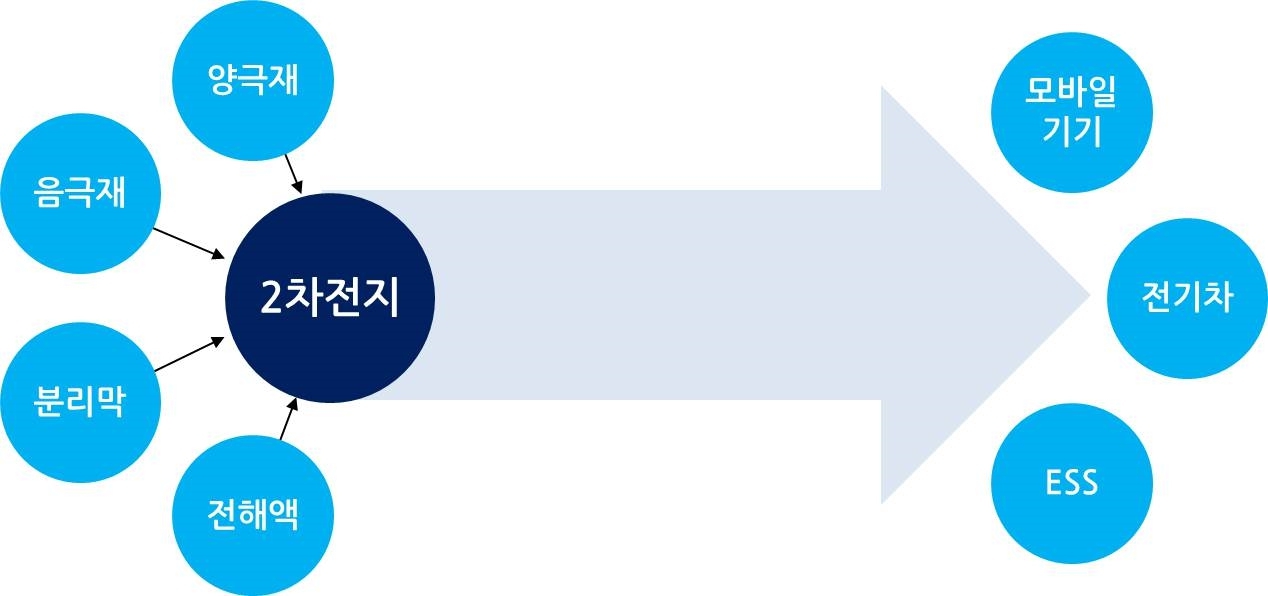

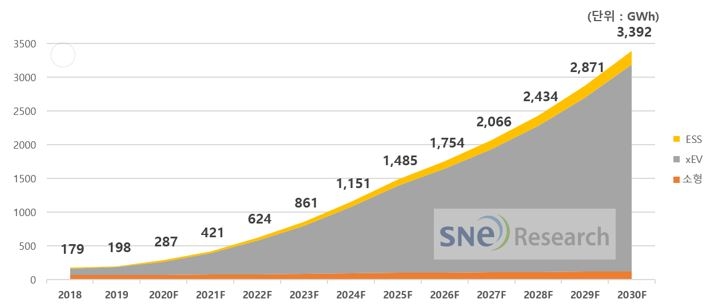

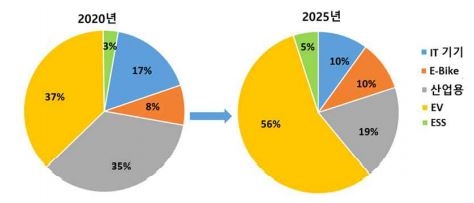

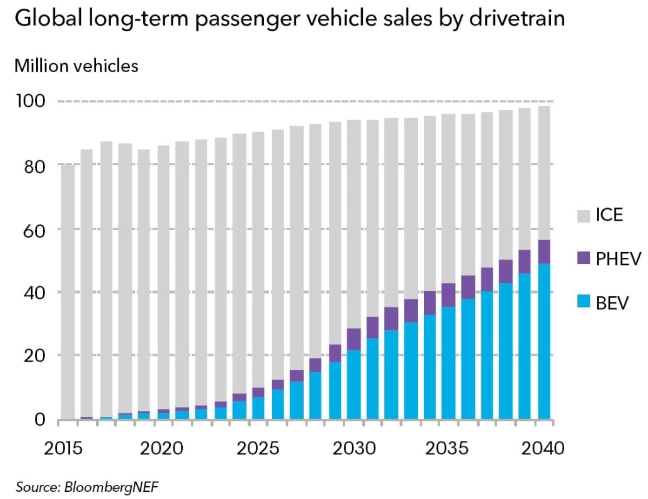

| 사업위험 | (1-1) 전방산업(전기차 등 이차전지) 관련 위험 당사가 속한 음극활물질(음극재) 소재 산업과 양극활물질(양극재) 소재 산업은 이차전지 밸류체인에서 최후방 산업으로, 전방산업의 변동성에 민감하게 반응합니다. 이에 모바일기기, 전기차, ESS의 업황 변동은 이차전지의 수요량에 영향을 미치며, 이차전지의 수요량이 다시 음극활물질(음극재) 및 양극활물질(양극재)의 업황에 영향을 미치는 구조입니다. 이차전지의 수요는 전기차 수요의 증가와 함께 견조한 성장세를 보일 것으로 전망됩니다. 다만 COVID-19 확산 지속과 유가 급락으로 글로벌 자동차 업계의 수요 급감에 따라 자동차업계의 위기감이 고조되며 내연기관차 및 친환경 규제가 완화될 가능성이 있습니다. 이와 같이 대외적인 요인으로 전기차 수요의 증가가 기대치를 하회하거나 당사의 주요 거래업체가 전기차용 이차전지 시장 내에서 점유율이 하락할 경우 당사의 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. (1-2) 이차전지 밸류체인 내 중국의 영향력과 관련된 위험 전기차 시장에서 중국이 차지하는 비중은 2020년 기준 전세계 시장의 약 41% 수준이며, 이차전지 소재 시장의 점유율은 2020년 기준 양극재와 음극재, 전해질, 분리막 각 분야에서 72.4%, 80.9%, 73.5% 및 62.2%로 모두 높은 점유율을 차지하며 영향력을 행사하고 있습니다. 이는 중국 정부의 전기차와 이차전지, 이차전지용 소재산업 등 전기차와 관련된 밸류체인 전반에 걸쳐 중국 기업의 경쟁력 강화를 위한 지원 정책을 시행한데 기인합니다. 향후 전기차, ESS 시장 등 다양한 부문에서 고기능 이차전지 수요 증가가 예상되는 가운데 중국의 가격경쟁력에 대응하는 기능 향상 및 생산능력 상승을 위해 당사를 포함한 국내 이차전지 관련 사업체의 기술 개발, 설비 증설 및 제조사 내재화율 확대 정책 등 투자가 확대되고 있는 상황입니다. 이렇듯 현재까지는 시장 전체의 견조한 성장기조 속에서 당사가 속한 이차전지용 음극활물질 및 양극활물질 사업 내에서 중국업체와의 경쟁으로 인한 직접적인 수익성 감소 등이 나타나고 있지는 않으나, 향후 전기차를 둘러싼 산업 생태계가 중국을 중심으로 재편될 경우 전기차 배터리 보조금 제도와 같이 중국 정부의 차별적인 자국내 산업 보호 정책이 시행되어 국내 이차전지 소재 업체의 경영환경에 불리한 영향을 미칠 수 있습니다. 이에 투자자께서는 이 점 유의하시기 바랍니다. (1-3) 배터리업체 소재 내재화 및 경쟁심화 관련 위험 전기차용 이차전지의 시장규모 확대가 예상되며 LG화학(LG에너지솔루션), 삼성SDI, SK이노베이션 등 국내 배터리셀 제조업체는 생산능력 확보를 위한 설비투자를 지속적으로 진행하고 있으며, 이에 따라 이차전지 소재업체 또한 장차 증가될 시장 수요에 대응하기 위하여 설비 확충을 진행하고 있습니다. 당사의 음극재 생산 능력은 현재까지 확정된 투자 계획 하에서 천연흑연계 음극재 기준 2019년 44천톤/년 수준에서 2022년에는 74천톤/년까지 증가할 것으로 보이며, 인조흑연계 음극재의 경우 2022년 기준 8천톤/년 수준에서 2024년까지 8천톤/년이 증가한 16천톤/년 규모의 생산이 가능할 것으로 예상됩니다. 또한 양극재 생산능력 또한 2020년 40천톤/년 수준에서 2022년에는 98천톤/년 수준까지 대폭 증가할 전망입니다. 이러한 생산능력의 증가는 향후 충분한 수요를 확보할 경우 당사의 매출 및 수익성에 유리하게 작용할 것으로 예상할 수 있으나, 수요가 기대에 미치지 못할 경우 높은 고정비 및 감가상각비 부담으로 인하여 실적에 불리한 영향을 미칠 수 있습니다. 한편, 당사가 생산하는 양극재의 경우 (주)엘앤에프 및 (주)에코프로비엠 등 국내 이차전지 업체에 양극재를 공급하는 경쟁업체가 존재하며, 해당 업체들 또한 지속적으로 생산설비를 늘려나가고 있어 향후 국내 양극재 제조업체 간 경쟁이 심화될 가능성이 있습니다. 이와 더불어 국내 주요 배터리 소재업체의 효율적인 배터리 소재 확보를 위해 자회사, 합작법인 등을 통해 소재 자체 공급망을 강화하는 움직임을 보이고 있습니다. 이렇듯 국내 양극재 생산업체의 증설, 소수의 배터리셀 제조업체를 대상으로 한 국내외 이차전지 소재업체간 경쟁 심화, 이차전지 제조사의 양극재 내재화 시도 증가 등은 당사를 비롯한 이차전지 소재업체의 수익성에 부정적인 영향을 미칠 수 있는 요인이니 투자자께서는 이차전지 소재산업의 경쟁상황을 지속적으로 모니터링 하시기 바랍니다. (1-4) 주요 원재료 가격변동 관련 위험 당사가 생산하는 음극재는 흑연을 주요 원재료로 사용하고 있으며, 양극재는 리튬, 니켈, 코발트, 망간 등을 주요 원재료로 사용하고 있습니다. 이에 음극재 및 양극재의 주요 원재료가 되는 광물의 국제시세 변동이 당사의 손익구조에 영향을 미칠 수 있습니다. 당사가 생산하는 음극재의 주요 원료인 천연흑연의 경우 비교적 안정적인 구매가격 추이를 나타내고 있고 인조흑연의 경우 천연흑연과 비교하여 가격 변동성이 높은 편이었으나 천연흑연에 비해 소재의 구조가 균일하고 안정적이어 전기차 배터리의 급속 충전, 장수명 등 성능 향상에 적합한 재료로 평가받고 있습니다. 이에 당사는 경쟁력 강화 및 시장선점을 위해 포항에 인조흑연 음극재 공장의 착공 계획을 발표하였고, 2024년까지 연산 1만 6천톤 규모의 생산이 가능할 것으로 전망됩니다. 또한 자회사인 피엠씨텍을 통해 인조흑연의 원료인 침상코크스를 자체 생산하여 안정적 원료 공급으로 탄소소재 사업의 수직계열화 계획을 진행중에 있습니다. 다만 향후 인조흑연 음극재 생산이 본격화 될 경우 인조흑연 가격의 변동성에도 노출될 수 있습니다. 당사가 생산하는 양극재의 주요 원료인 수산화리튬(LiOH), 황산니켈(NiSO4), 황산코발트(CoSO4)의 매입단가는 비교적 높은 가격 변동성을 보이고 있으며, 이에 당사는 특정 거래처와 원재료 매입 계약을 체결함에 따라 원재료 공급의 안정성을 도모하고 있으며, 원재료 가격 변동을 판매가에 반영하는 구조로 중장기판매계약을 맺고 있으므로 원재료 가격 변동이 당사의 손익에 미치는 영향은 제한적입니다. 다만, 원재료 가격의 높은 변동성은 당사가 영위하고 있는 양극재 및 음극재 사업의 손익에 불확실성을 높일 수 있는 요인이니 투자자께서는 이 점 유의하시기 바랍니다. (1-5) ESS, 전기차 화재 사고 발생 관련 위험 산업통상자원부는 2018년 12월 '민관합동 ESS 화재사고 원인조사위원회'를 설치하고 약 5개월에 걸쳐 조사활동을 실시하고 2019년 6월 ESS 사고원인 조사결과 및 안전강화 대책을 발표했습니다. 2017년 8월부터 2019년 6월까지 국내에서 발생한 전체 ESS 화재 총 23건이 발생했으며, 주요 화재원인으로는 1. 배터리 시스템 결함 2. 전기적 충격 요인에 대한 보호체계 미흡 3. 운용환경관리 미흡 및 설치 부주의 4. ESS 통합관리체계 부재 등 4가지 요인을 화재 원인으로 추정하였습니다. 이후 2020년 1월 기준 해당 대책이 시행되는 과정에서 5건의 ESS 화재가 추가로 발생하였으며, 조사위원회는 조사결과 및 평가를 토대로 'ESS추가 안전대책' 마련, 추진하기로 하였습니다. 한편 이차전지 시장 성장을 주도하는 글로벌 전기차 시장에서도 연이은 차량 화재 발생으로 향후 지속적인 성장을 위해 사고의 원인 규명 및 규제의 필요성이 화두가 되고 있습니다. 최근 전기차 화재 사고는 주로 충방전 및 운행 중에 발생하고 있으며 전기차 주행 성능 향상에 따라 배터리 충전도가 높아지며 이에 따른 발화와 열에 의해 연쇄작용이 발생하고 있는 것으로 추정하는 의견도 있습니다. 이차전지 시장 확대에 따라 전기차 제조업체, 배터리업체, 소재업체 등 시장 선점을 위한 생산능력 확대 경쟁이 심화되는 가운데 상기와 같은 에너지저장장치(ESS), 전기차의 원인 불명의 화재사고로 인한 안전성 우려가 지속된다면 이차전지 시장점유율 확대 목표에 부정적인 영향을 미칠 것으로 예상됩니다. 또한 국내 ESS 발전산업은 도입 초창기에 해당하기 때문에 향후 추가적인 사고 발생 및 인증강화로 인해 사업이 지연 될 수 있습니다. 2018년~ 2019년 연이어 발생한 ESS 화재로 국내 ESS 시장이 침체된 바 있으며, 전방산업의 전망은 이렇듯 여러 변수에 의한 영향을 받고 있습니다. 향후 전기차 및 ESS의 추가 화재사고로 인해 전방산업이 침체될 경우, 당사의 사업에 부정적인 영향이 있을 수 있습니다. 투자자께서는 이 점 유의하시어 투자해 주시기 바랍니다. (1-6) 나트륨이온 배터리 등 가격인하를 위한 신기술 관련 위험 2021년 7월 29일 중국 1위 배터리업체인 CATL은 나트륨이온 배터리를 공개하였습니다. 기존 리튬이온 배터리에서 리튬을 나트륨으로 대체한 해당 배터리는 기존 리튬 이온 배터리 대비 약 30 ~ 40% 저렴하다는 점이 장점입니다. 7월 22일에는 중국 3위 배터리업체인 SVOLT가 코발트가 들어가지 않는 코발트프리배터리 양산을 세계 최초로 시작했다고 발표하였습니다. 코발트프리배터리는 기존 니켈, 코발트, 망간 등을 사용하는 삼원계 리튬이온배터리의 양극재에서 코발트를 제외한 이원계 배터리로 원가의 상당부분을 차지하는 코발트를 제외함으로 나트륨이온 배터리와 마찬가지로 저렴하다는 장점을 가지고있습니다. 이렇듯, 최근 이차전지 시장에서는 가격인하를 위한 신기술이 꾸준히 등장하고 있습니다. 현재, 삼원계 리튬이온 배터리가 지속적으로 시장을 주도하고 있지만 추후 신기술의 개발 등으로 인한 이차전지 시장의 큰 변화가 있을 경우 당사의 사업에 변동성이 있을 수 있다는 점 투자자께서는 유의하시어 투자해 주시기 바랍니다. (2-1) 전방산업 관련 위험(철강산업) 철강산업은 전방산업에 기초소재를 제공하고 후방산업의 발전을 유발하는 장치산업이자 국가기간산업으로서 국내외 경제 상황과 높은 상관관계를 보여왔으며, 글로벌 경제 위축 등의 외부적 요인에 의해 철강산업의 매출 및 수익성이 영향을 받을 수 있습니다. 현재 국가 간 무역갈등이 증가하는 추세에 있어 해외 철강 수요 회복에 부정적인 영향을 미칠 수 있습니다. 2020년 초 COVID-19의 예상치 못한 전세계적 확산으로 경제활동 감소, 수출감소 등 2020년 세계경제 둔화의 지속적인 영향으로 철강수요의 성장은 더욱 둔화될 수 있는 상황입니다. 또한 전방산업인 자동차, 조선, 건설 산업의 선별적 업황 부진에 따라 철강 수요가 감소할 수 있습니다. 다만 2021년 이후 COVID-19로 침체된 세계 경제의 정상화를 위해 각국의 정부주도 경기부양책으로 세계 철강 수요는 서서히 반등할 것으로 전망됩니다. 이와 같이 당사의 전방산업인 철강 산업에 대내외적 부정적인 요인이 발생할 경우 내화물 등의 수요 감소로 당사의 사업, 영업성과 및 재무상태에도 부정적인 영향을 미칠 수 있으므로 투자자 여러분께서는 이 점 유의하시기 바랍니다. (2-2) 철강제품 공급과잉 관련 위험 최근까지 철강제품은 국내뿐 아니라 전세계적으로 공급과잉 상황에 놓여 있습니다. 국내의 경우 지난 10년간 대규모 설비투자로 인하여 2018년 기준, 국내 조강생산량은 72.6백만톤으로 최근 5년간 최고점을 기록한 반면 철강소비량은 2011년 56.4백만톤에서 2019년 53.2백만톤으로 정체되어 있는 상황이며 2020년은 전년 대비 약 8.6% 하락한 49.0백만톤을 기록하였습니다. 이는 2020년 COVID-19의 영향으로 글로벌 자동차 생산 및 판매 부진 및 주택 건설 경기 침체의 영향으로 하락한 것으로 전망되는 바 입니다. 2004년 이후부터 전세계 조강 생산량은 지속적으로 증가하였으며 2020년 기준 세계 철강제품 생산량의 약 58%를 차지하는 중국의 생산량 또한 지속적으로 증가하는 모습을 보이고 있어 이에 따른 과잉설비투자는 철강제품 가격에 부정적인 영향을 미칠 가능성이 높습니다. 다만 최근 중국의 철강업 구조조정 진행은 향후 전세계적 철강제품 공급과잉현상을 다소 완화시키고 철강제품 가격 정상화를 가져올 수 있는 긍정적인 요소로 작용하고 있습니다. 하지만 중국의 철강산업 구조조정이 기대와 달리 효과적으로 이루어지지 않을 경우 철강산업은 공급과잉 부담으로 인한 철강제품 가격하락과 수익성 악화 위험에 여전히 노출 될 가능성이 있으며, 이는 철강산업의 후방산업을 영위하고 있는 당사에 부정정인 영향을 미칠 수 있습니다. (2-3) 보호무역주의 확산 및 미중 무역분쟁 관련 위험 글로벌 철강 공급과잉이 지속되면서 국가간 철강무역 불균형도 심화되고 있습니다. 중국을 비롯한 신흥국 철강기업들은 가격경쟁력을 무기로 수출을 확대하는 반면, 미국, 유럽 등 선진국의 경우 철강재 수입물량 증가로 무역적자 폭이 늘어남과 더불어 현지 철강기업들의 실적 또한 악화되고 있는 실정입니다. 이에 선진국을 중심으로 국가기간산업으로서 자국 철강산업을 보호하기 위해 반덤핑 및 상계관세, 세이프가드 같은 무역 규제 사례가 급격히 늘어나고 있습니다. 보호무역주의가 전세계적으로 확산되고 제3국시장 경쟁 격화, 자동차 및 가전 수출물량에 대한 장기적인 악영향이 유지될 경우 국내 철강산업 수익성 악화요인으로 작용할 수 있습니다. 2020년 국내 수출은 전반기 큰 폭으로 하락하였지만 하반기 회복하며 전체적으로 -5.4% 감소하였습니다. 이는 COVID-19의 영향으로 전반기 미국의 소비심리 위축 및 판매채널 영업중단, EU의 전면적 락다운 및 각국 이동제한 등으로 자동차, 스마트폰, 가전, 전기전자 등 전방산업 수요 둔화에 따라 반도체, 철강 등의 수출이 감소하였기 때문입니다. 다만 2020년 3분기 이후 국내 월별 수출 감소율은 -7.0%을 기록하며 개선세를 보이고 있습니다. 주요국인 미국의 경우 2차 보조금 지급에 대한 기대감과 완성차 업체들의 적극적 프로모션, EU 전기차 신차 출시, 환경규제 강화로 인한 전기차 수출 증가 등으로 수출 감소 폭이 점차 둔화되고 있습니다. 또한 COVID-19의 장기화로 인한 세계 각국 정부의 경기부양책에 따라 소비 및 대규모 투자 계획이 발표되며 반등 분위기를 기대하고 있습니다. 중국을 비롯한 주요국들의 향후 COVID-19 변이 등장으로 인한 재확산, 2차 팬데믹 발생으로 인한 무역 교류 제한, 상기의 보호무역주의 확산, 미중 갈등 등 불확실한 대외 악재로 철강산업의 후방산업을 영위하고 있는 당사의 수익성에도 영향을 미칠 수 있으니 투자자들께서는 이 점 유의하시기 바랍니다. (2-4) 한미 FTA 개정협상 관련 위험 2018년 초 한미 FTA(자유무역협정) 개정 협상 논의가 진행되었으며, 2018년 9월 양국의 개정협상 결과문서 서명, 2018년 12월 개정의정서 비준동의안 국회 통과를 거쳐 2019년 1월 1일부로 한미 FTA 개정의정서가 발효되었습니다. 2020년 4월 제5차 한미 FTA 공동위원회를 개최하여 최근 COVID-19로 인한 교역환경의 불확실성에 대비하여 양국간의 협력을 강화하는 논의를 진행하였습니다. 개정협상 결과 미국의 무역확장법 232조 철강 관세부가 조치에서 한국을 국가면제하는데 합의하여 국내 철강업계의 대미수출 불확실성은 일부 해소된 것으로 판단됩니다. 다만, 협상 결과 향후 대미 철강수출에 쿼터제가 적용될 예정이며, 종목별로 강관류 쿼터는 2017년 수출량 대비 큰 폭의 감소가 불가피하여 향후 철강업계의 대미 수출에 변동성이 증가할 수 있습니다. (2-5) 환경보호 규제 관련 위험 유럽연합(EU)은 2021년 7월 14일 수입제품을 대상으로 탄소규제를 강화하는 탄소국경조정제도(Carbon Border Adjustment Mechanism, CBAM) 법안을 발표하였습니다.주요 내용은 온실가스 배출량이 많은 국가에서 적은 국가로 상품 및 서비스를 수출할 때 적용되는 무역 관세인 탄소국경세의 적용으로 EU-ETS(배출권거래제) 내 탄소 다배출 제품군인 철강, 시멘트, 알루미늄 등을 시작으로 향후 72개 사업군으로 탄소국경세의 적용을 확대하는 것입니다. 한국 역시 현재 2050년 탄소중립을 국가 비전으로 선포하면서 대통령 직속 탄소중립위원회를 통해 탄소중립 계획을 세워나가고 있습니다. 탄소중립 기조에서 이루어지는 여러 환경보호 규제는 단기적으로는 비용을 발생시킬 수 있으나 장기적으로는 차별화를 통한 경쟁력 확보가 가능할 것으로 전망되는 점 유의하시기 바랍니다. (3-1) 내화물 수입량 증가 관련 위험 내화물(Refreactory products)이란 고온에서 연화가 되지 않고, 고온ㆍ고열에 견뎌내는 물질로서 1300℃ 이상의 열처리를 하는 모든 공업에 사용되는 세라믹스를 말합니다. 2020년 국내 내화물 수입량은 금액 기준 2017년 대비 -17.4%가량 감소했으며, 이중 중국이 차지하는 비중은 2017년부터 2020년 말까지 수입량의 절반 이상(63.4%)을 차지하고 있습니다. 내화물 주원료의 중국산 수입 비중이 높은 이유는 근거리에 위치하고 있어 제품 생산까지의 리드타임이 짧아 수급 안정성 확보가 용이하며, 역사가 긴 중국 광산개발의 특성상 원하는 품질의 재료 확보가 가능하기 때문입니다. 또한 중국 제품의 기술력 향상 및 국내 업체의 현지 법인의 설립에 따라 국내 생산품과의 가격 및 품질 경쟁이 갈수록 심화되고 있습니다. 이에 당사는 생산 원가를 낮추기 위하여 지속적으로 노력하고 있으며, 중장기적으로 개별국가 위험을 고려하여 브라질, 베트남 등으로 구매처 다변화를 위한 사업성 평가 및 품질 테스트를 진행하고 있습니다만, 국내 내화물 시장에 수입량 증가 및 중국 등 저가 내화물 수입량 증가에 따른 국내 내화물 산업의 부정적인 영향에 대해서 투자자께서는 지속적인 모니터링을 하시기 바랍니다. (3-2) 내화물 시장의 경쟁 관련 위험 내화물 산업은 과점의 성격을 띄고 있으며, 내화물 시장에 신규 진입하기 위해서는 상당한 노하우와 자본이 뒷받침 되어야 합니다. 또한 대부분의 내화물 수요 업체가 특정 생산 업체에서 내화물을 공급받고 있었으나, 최근에는 전세계 내화물 업체의 과잉 설비로 인한 가동율 감소 및 저가의 중국산 제품의 유입 등 무한 경쟁의 체제에 놓여있는 실정입니다. 또한, 국내 내화물 업체의 2020년 생산능력은 최근 5년간 20만톤으로 소폭의 상승 및 유지하고 있으나 2020년 생산실적 및 가동률은 2015년 대비 각각 11.9%, 7.5%p 감소했습니다. 한편, 국내 상위 4개의 내화물 업체의 2020년 기준 생산실적은 2019년 대비 약 9.2% 가량 감소한 모습을 나타내고 있습니다. 한편, 현재 내화물 업체 간 국내ㆍ외 경쟁이 심화된 가운데 기술의 평준화가 이루어 지고 있어 새로운 제품의 개발이 필요한 전환의 시기에 있습니다. 또한 중국 제품의 기술력 향상 및 국내 업체의 현지 법인의 설립에 따라 국내 생산품과의 가격 및 품질 경쟁이 갈수록 심화되고 있습니다. 향후 내화물 업체간 경쟁심화로 과잉 설비 등에 따른 수익성 악화 가능성을 야기할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. (3-3) 환율 변동에 따른 원재료 매입가격 상승 위험 국내 내화물 업체의 대부분은 내화물의 원재료를 중국 등으로부터 수입하고 있습니다. 국내 내화물 원재료 수입량은 2020년 기준 40만 8,262톤으로 2019년 대비 4.25% 가량 감소했으며, 2018년 이후 소폭 하락세를 보이다 2019년 하락폭이 증가하는 모습을 보이고 있습니다. 이는 중성 내화물의 원재료인 호주산 알루미늄광 등의 수입량 감소에 기인합니다. 다만 원재료 금액은 2019년 기준 수입량의 급격한 하락에도 불구하고 2018년 대비 14% 감소한데 그쳐 원재료 매입가격의 변동성에 따라 내화물 업체의 수익에 부정적인 영향을 미칠 수 있습니다. 국내 내화물 산업은 원재료 수입 의존도가 높고 원재료 매입가격은 환율 변동에 직접적인 영향을 받습니다. 향후 국내 및 세계의 경제 상황, 지정학적 불안전성 및 COVID-19의 재확산의 영향력, 중국 위안화 가치 상승 등의 다양한 요인에 따라 환율의 추세 변화 및 변동성이 심화될 수 있으며, 이는 내화물 원재료 매입가격 상승으로 이어져 내화물 업체의 수익성에 부정적인 영향을 미칠 수 있으니 이 점 유의하시기 바랍니다. (4) 유가 급락에 따른 라임화성사업 손익변동 위험 당사는 (주)포스코의 포항제철소 및 광양제철소의 COG가스를 정제하는 화성공장을 위탁운영중에 있으며, 동공정 중 발생되는 화성품을 매입 및 가공하여 판매하는 화성사업을 영위중에 있습니다. 화성품(콜타르 및 조경유)의 가격은 유가와 밀접한 관계를 가지고 있으며, 유가가 급락할 경우 화성품의 가격은 크게 하락하는 반면 원재료 구매가격은 시차를 두고 움직임에 따라 일시적인 손익 악화가 발생할 수 있습니다. 최근 국제유가는 강세요인과 약세요인이 혼재하여 향후에도 변동성을 이어나갈 것으로 예상되며, 산유국들의 감산 합의, 중동의 지정학적 리스크, COVID-19 변이 바이러스의 재확산 가능성, 세계 경제 정상화 속도 등 불확실성이 상존함에 따라 지속적인 변동성을 보일 것으로 전망됩니다. 이는 당사의 화성사업부문의 실적 변동성을 높일 수 있는 요인이오니 참고하시기 바랍니다. |

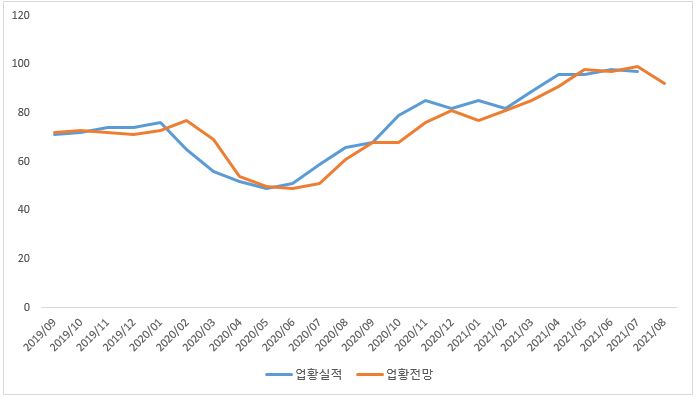

| 회사위험 | (1) 합병 관련 사항 2018년 12월 07일 당사는 2019년 4월 1일을 합병기일로 한 (주)포스코ESM과의 흡수합병 결정(합병비율 당사 : (주)포스코ESM = 1:0.2131444)을 공시한 바 있습니다. 당사는 2019년 4월 3일 합병등기를 완료하였으며 금번 합병을 통해 포스코 그룹 내에서 이차전지 핵심소재 중 음극재 사업을 영위중인 ㈜포스코케미칼과 양극재 사업을 영위중인 ㈜포스코ESM의 합병을 통해 양극재와 음극재의 통합 마케팅 강화 및 R&D 역량 고도화를 실현하여 이차전지소재사업의 성장이 가속화 될 것으로 전망하고 있습니다.이후 기대했던 시너지에 따른 합병 효과가 미진할 경우 당사의 재무안정성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. (2) 신사업 추진 관련 위험 당사는 2019년 4월에 양극재 회사인 (주)포스코ESM을 흡수합병하여 현재 이차전지의 4대 원료(음극재, 양극재, 전해질, 분리막) 중 미래 고부가가치 소재인 양극재 및 음극재 사업을 새로운 성장동력으로 육성 중에 있습니다. 당사의 양극재 사업부문 매출액은 (주)포스코ESM과의 합병에 따라 2021년 반기 기준 전년동기 대비 223.0% 수준으로 성장하는 모습을 보였습니다. 아울러 2020년 1월 21일 (주)LG화학((주)LG에너지솔루션)과 1.85조원 수준의 양극재 중장기 단가 및 공급계약을 성사시키며, 양극재 시장점유율을 높이며 사업도약 기반을 마련하고 있습니다. 당사의 음극재 사업부문의 매출액은 2014년 81억원 규모에서 2020년에는 1,819억원으로 약 22.5배 성장하였으며, 2021년에도 반기까지 947억원을 기록하여 전년 동기 대비 약 15.9% 증가하였습니다. 회사의 전체 매출액에서 음극재 사업부문 매출액이 차지하는 비중 또한 2014년 0.6%에서 2021년 반기 기준으로는 10.0%를 기록하는 등 확대되는 모습을 보이고 있습니다. 당사가 영위하는 사업 중 내화물 및 생석회 사업 등 성숙기에 진입한 철강산업의 후방산업에 해당하는 사업과 비교할 때 당사가 현재 추진 중인 이차전지 소재 사업은 향후 시장규모 확대의 정도, 수익성, 신규 경쟁업체의 유입 가능성 등에 비교적 높은 불확실성이 존재합니다. 향후 이차전지 시장의 시장규모 확대가 기대에 미치지 못하거나, 경쟁업체의 증가로 업계 전반의 수익성이 하락하는 경우 등이 발생할 경우 당사의 수익성 하락 및 투자자금 회수 지연 등이 발생할 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. (3) 매출 및 수익성 관련 위험 당사의 매출액은 에너지소재본부의 양극재 및 음극재 부문 성장에 따라 2017년 이후 지속적으로 증가하고 있으나, 에너지소재본부의 수익성, 비철업계 내화물 판매 및 공동기업인 (주)피엠씨텍의 실적변동에 따라 영업이익 및 당기순이익은 변동하는 모습을 보이고 있습니다. 2021년 반기 연결기준 매출액, 영업이익 및 당기순이익은 각각 9,472억원, 697억원 및 737억원으로 영업이익률 및 당기순이익률은 각각 7.4% 및 7.8%를 기록하였습니다. 2021년 양극재의 EV향 판매량 증가 및 원료가격 상승에 따른 판가 개선으로 에너지소재본부의 매출 및 수익성이 개선되고 있으며, 중국 경기 회복에 따른 전기로 가동률 상승 및 환경규제 강화 등으로 침상코크스 수요 및 판가가 상승하여 (주)피엠씨텍의 지분법이익이 흑자로 전환되었습니다. 글로벌 완성차 제조업체의 EV 생산이 본격적으로 진행됨에 따라 에너지소재본부의 실적이 당사 매출 및 영업이익에서 차지하는 비중은 더욱더 증가할 것으로 예상됩니다. 다만 2016년에 유가급락으로 인해 화성사업부문의 매출액이 감소하였던 사례와 같이 사업부문별로 업황 및 대외변수에 따라서 매출 및 수익성에는 변동성이 존재하고 있으며, 당사가 비중을 확대하고 있는 양극재 및 음극재 사업의 향후 전망, 공동기업인 (주)피엠씨텍의 실적 변동에 따라서도 당사의 실적은 영향을 받을 수 있으니, 투자자께서는 당사의 실적 추이를 지속적으로 모니터링 하시기 바랍니다. (4) 재무안정성에 관한 사항 당사의 2021년 반기말 연결기준 유동비율은 681.2%, 부채비율은 47.8%, 차입금의존도는 23.9%를 기록하였습니다. 2018년까지 실질적인 무차입 기조를 유지하면서 낮은 부채비율 및 차입금의존도를 유지하였으나, 2019년부터 (주)포스코ESM과의 합병 이후 시설자금 및 운영자금 목적으로 장기차입금과 사채를 통한 자금조달이 크게 증가하면서 부채비율 및 차입금 의존도가 상승하며 재무구조의 안정성이 다소 하락하였습니다. 다만, 2021년 1월 유상증자를 통해 1조 2,735억원의 자금을 조달하면서 유동비율, 부채비율 및 차입금의존도는 대폭 개선되었습니다. 유상증자를 통해 조달한 자금 중 상당 부분을 당사의 신성장 동력인 이차전지 소재 부문의 시설투자와 관련하여 사용할 예정이나, 2021년부터 해당 사업부문의 실적이 크게 개선되고 있어 급격한 재무안정성 훼손으로 인한 위험이 발생할 가능성은 높지 않은 것으로 판단됩니다. 향후 당사의 실적 추이 및 양극재, 음극재 사업 등 신사업 추진 과정에서 대규모 차입 등이 발생할 경우 당사의 재무안정성에 변동이 생길 수 있는 점을 참고하시기 바랍니다. (5) 현금흐름 관련 위험 당사는 사업의 특성상 계열 기반의 안정적인 수주물량과 원가구조를 바탕으로 안정적인 영업현금 창출력을 보유하여 2018년부터 2020년까지 연평균 600억원대의 영업활동현금흐름 순유입을 기록하였습니다. 다만, 에너지소재 관련 설비투자가 점차 확대되면서 투자활동현금흐름 순유출 금액은 지속적으로 증가하고 있으며, 특히 2019년 투자금액이 급격히 증가하면서 차입을 통한 자금조달이 증가하였고, 당사의 재무활동현금흐름은 2018년 294억원의 순유출에서 2020년 3,020억원의 순유입으로 전환되었습니다. 2021년의 경우 에너지소재본부의 매출 및 수익성이 개선되면서 영업활동현금흐름은 전년 동기 대비 개선되었으며, 2021년 1월 1조 2,735억원 규모의 유상증자가 완료되면서 재무활동현금흐름의 순유입 규모가 크게 증가하였습니다. 다만, 유상증자로 조달한 자금의 사용시기가 미도래함에 따라 해당 자금으로 안정성이 높은 금융자산을 취득하면서 투자활동현금흐름의 순유출 규모 역시 1조 2,722억원으로 크게 증가하였습니다. 당사의 2021년 반기 기준 영업활동현금흐름의 순유입은 에너지소재본부의 실적 개선에 따라 전년 동기 대비 그 규모가 증가하고 있으며, 안정적인 매출창출능력 및 유상증자를 통해 조달한 대규모 자금으로 인하여 급격한 유동성 악화 가능성은 높지 않을 것으로 판단됩니다. 또한 글로벌 이차전지 시장의 성장세와 향후 설비 투자 계획을 고려하였을 때 투자활동현금흐름은 증가할 예정이나, 유상증자를 통하여 일부 자금을 조달하였으므로 급격한 재무안정성의 변동은 없을 것으로 예상됩니다. 그러나 현재 계획 및 진행중인 설비 투자가 향후 영업 실적 부진으로 인하여 충분한 영업활동현금흐름 창출로 이어지지 않을 경우, 당사의 현금흐름에 부정적인 영향이 발생할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. (6) 매출채권 및 재고자산 관련 위험 2021년 반기말 연결기준 매출채권(계약자산 포함)은 2,691억원으로 2020년말 2,813억원 대비 4.3% 감소하였습니다. 매출의 증가세에도 불구하고, 매출채권회전율은 2018년 7.6회 수준에서 2019년 7.3회, 2020년 6.2회로 점차 하락하는 모습을 보이고 있으며, 2021년의 경우 6.9회를 기록하며 전년 대비 개선되었습니다. (주)포스코 향 매출에 비하여 상대적으로 회수기간이 긴 에너지소재본부의 매출이 지속적으로 증가할 경우, 과거 대비 매출채권회전율은 낮게 유지될 수 있습니다. 다만, 당사의 에너지소재본부는 (주)LG화학((주)LG에너지솔루션) 등 글로벌 대형업체를 주 거래처로 하기 때문에 과거 대비 매출채권회전율의 하락이 반드시 대손발생 위험의 증가를 의미하지는 않습니다. 한편 당사의 연결기준 재고자산(평가충당금 차감 전 금액)은 2018년 1,100억원 수준이었으나, 이차전지관련 에너지소재본부 매출 비중이 증가함에 따라 2019년부터 고객사 물량 대응 목적으로 선행생산을 통하여 재고를 보유하면서 재고자산이 점차 증가하여 2021년 반기말 기준 2,803억원을 기록하였으며, 재고자산회전율은 2018년 11.6회에서 점차 하락하여 2021년 반기 8.7회를 기록하였습니다. 당사는 영업의 특성상 대부분의 매출채권이 연체되지 않은 채권으로 구성되어 있으며 연체된 채권에 대해서 손상 경험이 없으므로, 이에 따라 당사는 매출채권 관련 충당금을 설정하지 않고 있습니다. 또한 2019년 (주)포스코ESM과의 합병에 따라 양극재 부문 사업을 영위하면서 메탈 가격 하락에 따른 양극재 재고자산 평가손실로 인하여 2019년 47억원의 재고자산 평가손실을 인식하였으나, 이후 메탈 가격이 회복됨에 따라 2021년 반기 13억원의 재고자산 평가손실환입을 인식하였습니다. 당사는 매출채권 대손충당금이 존재하지 않고 재고자산 평가충당금 비율이 높지 않으며, 매출채권회전율이 일정 수준을 유지하는 등 대체적으로 안정적인 운전자본관리를 시현하고 있는 것으로 판단됩니다. 그러나, 재고자산 보유 규모가 높아짐에 따라 회전율이 낮아지고 평가손실이 발생하는 등 재고자산 손실의 위험이 높아져, 재고자산 보유 비용 발생 및 평가 손실 인식 가능성으로 운전자본 관리가 잘 이루어지지 않을 경우 당사 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다. (7) 높은 특수관계자 거래 비중과 관련된 위험 당사는 내화물 축로 및 제조회사로 출범 후 현재는 내화물과 생석회, 케미칼, 소재회사로 성장하였으며,내화물과 생석회 사업의 경우 철강산업의 후방산업으로 당사의 특수관계자이자 최대주주인 (주)포스코에 대한 매출 비중이 높은 편입니다. 과거 당사의 매출액에서 특수관계자 매출액이 차지하는 비중 및 (주)포스코에 대한 매출이 전체 매출액에서 차지하는 비중은 각각 70% 내외 및 60% 내외로 (주)포스코를 비롯한 특수관계자 매출이 당사의 매출에서 매우 높은 비중을 차지하였습니다. 다만, 당사의 사업 중 철강산업의 후방산업에 해당하지 않는 음극재 사업의 비중이 점차 높아지고 2019년 4월 (주)포스코ESM과의 합병으로 양극재 사업 매출이 발생하면서, 2021년 반기 기준 특수관계자 매출액이 차지하는 비중 및 (주)포스코에 대한 매출이 전체 매출액에서 차지하는 비중은 각각 46.1% 및 40.2%로 점차 낮아지는 양상을 보이고 있으나 여전히 당사의 특수관계자에 대한 매출 비중은 상당히 높은 상황입니다. 높은 특수관계자 매출 비중은 안정적인 매출처 확보 측면에서 긍정적인 부분도 있으나,특수관계자의 업황 또는 경영실적에 따라 당사의 매출액이 변동될 위험이 있으며, 공정거래법 등 특수관계자 거래를 규제하는 법률 등이 현재보다 대폭 강화될 경우 당사의 매출 규모 등에 부정적인 영향이 발생할 가능성이 있습니다. (8) 높은 내수의존도 관련 위험 당사 매출의 지역적 분포는 2021년 반기 기준 내수가 61.3%를 기록하고 있어 내수 매출의 비중이 매우 높은 편입니다. 에너지소재본부의 음극재와 양극재 사업부문 매출액 증가 추이가 지속될 경우, 향후 매출의 내수 의존도는 더 낮아질 것으로 전망되나 여전히 60% 내외를 유지하고 있기 때문에, 당사의 내수 의존도를 고려할 때 국내 기업의 경영환경 및 업황의 변동이 당사의 매출액 변동에 중요한 영향을 미칠 수 있습니다. 한국은행 경제통계시스템에 따르면 국내 제조업의 기업경기실사지수 중 업황실적은 2020년 5월 49까지 하락하였다가 2021년 7월 97을 기록하면서 COVID-19 확산 이전보다 상승한 모습을 보이고 있으며, 업황 전망은 2021년 7월 99를 기록하였다가 8월 92를 기록하며 소폭 하락한 모습을 보이고 있습니다. 기업경기실사지수(Business Survey Index : BSI)는 기업가의 현재 기업경영상황에 대한 판단과 향후 전망을 조사하여 경기동향을 파악하고 경기를 전망하기 위해 작성되고 있으며, 그 수치가 100 미만인 경우 부정적인 응답업체수가 긍정적인 응답업체수보다 많다는 것을 의미합니다. 2020년 COVID-19 확산 여파에 따른 경기침체 우려와 함께 자동차, 선박 등 주요 제조업체들의 공장 셧다운, 소비부진으로 인해 전망치가 대폭 하락하였다가 백신 접종률이 상승하고 정책에 따른 유동성이 풍부해지면서 회복하는 모습을 보이고 있으나, 최근 COVID-19 델타변이의 출연으로 인한 확진자 수 증가 등 COVID-19의 재확산 가능성은 여전히 불안요소로 작용하고 있습니다. 투자자께서는 당사의 매출에서 내수 매출이 차지하는 비중의 변화 추이를 지속적으로 모니터링 하시기 바라며 철강산업 및 이차전지 사업을 비롯한 국내 제조업의 업황 또한 당사의 매출 변동에 영향을 미칠 수 있는 요인인 점 참고하시기 바랍니다. (9) (주)피엠씨텍 실적 변동에 따른 위험 당사가 보유중인 (주)피엠씨텍 지분을 공동기업 투자주식으로 인식하고 있으며, (주)피엠씨텍의 손익 중 당사의 지분율에 해당하는 부분 만큼을 지분법손익으로 인식하고 있습니다. 당사의 지분법손익 중 (주)피엠씨텍의 지분법손익이 대부분을 차지하고 있습니다. 따라서 (주)피엠씨텍의 실적에 따라 당사 지분법손익이 변동하고 있으며, 2020년 영업이익 및 순이익 적자전환에 따른 (주)피엠씨텍 관련 지분법손실 155억원으로 인하여 2020년 당사의 연결기준 지분법손익은 83억원의 손실을 기록하였으나, 2021년 (주)피엠씨텍의 실적이 다시 흑자로 전환하면서 2021년 (주)피엠씨텍 관련 지분법이익 및 당사의 연결기준 지분법이익은 각각 82억원 및 92억원을 기록하였습니다. (주)피엠씨텍은 2016년부터 매출이 발생하였음에도 불구하고 낮은 가동률로 인해 영업손실 및 당기순손실을 기록하였으나, 2017년 4분기부터 중국의 철강산업 구조조정과 환경정책에 따라 전극봉 수요가 증가하면서 전극봉의 원료인 침상코크스의 가격이 폭등한 영향으로 흑자전환하여 2018년에는 매출액 3,010억원, 영업이익 1,499억원 및 당기순이익 1,160억원을 기록하였습니다. 2019년 미중 무역분쟁 불확실성 지속에 따른 중국 전기로 가동률 둔화 및 전극봉 공급과잉으로 인하여 침상코크스 가격이 하락함에 따라, 영업이익 430억원 및 당기순이익 323억원을 시현하였으며, 2020년 COVID-19로 인한 전방산업 침체가 가중되면서 2020년 173억원의 영업손실과 156억원의 당기순손실을 기록하였습니다. 다만, 2021년 들어 중국 경기 회복에 따른 전기로 가동률 상승, 환경규제 강화 및 인조흑연 음극재 수요 강세 등으로 인한 침상코크스 가격이 상승하면서 2021년 반기 영업이익과 반기순이익은 각각 203억원 및 158억원을 기록하였습니다. 미중무역분쟁과 COVID-19 확산 등 비우호적인 시장환경에도 불구하고 당사는 중국 환경규제의 확산으로 전극봉용 침상코크스의 수요가 지속적으로 증가할 것으로 예상하고 있으며, 향후 이차전지 사업이 본격화 되면서 인조흑연 음극재용 제품 판매 확대 및 향후 중국 COVID-19 사태 진정세를 기반으로 산업 가동률 상승 및 가격개선 기대에 따라 (주)피엠씨텍의 이익 창출 기조가 유지될 것으로 전망하고 있습니다. 다만, (주)피엠씨텍은 2016년부터 매출액이 발생하기 시작하여 2017년부터 본격적인 이익을 창출하기 시작한 회사로, 실적 전망에는 불확실성이 존재하며 향후 업황 및 경쟁상황의 변동, (주)피엠씨텍의 업계 내 경쟁력 유지 여부 등에 따라 실적이 변동될 수 있습니다. (주)피엠씨텍의 실적 변동은 지분법손익을 통해 당사의 당기순이익에 영향을 미치므로, 투자자께서는 (주)피엠씨텍의 실적 추이를 지속적으로 모니터링하시기 바랍니다. (10) 소송 및 우발채무 관련 위험 당사는 증권신고서 작성기준일 기준 피고로 제기된 소송은 총 2건으로 현재로서는 그 결과를 예측할 수 없습니다. 한편, 당사는 관계회사 채무에 대한 지급보증 등의 우발채무를 부담하고 있으며, 대출 등과 관련하여 금융기관과 약정을 맺고 있습니다. 우발채무로 인해 당사의 재무 안정성이 일시에 악화될 가능성은 낮으나, 당사의 우발채무가 현실화될 경우 당사의 재무 안정성에 다소 영향을 미칠 수 있습니다. 이와 관련한 지속적인 모니터링이 필요할 것으로 판단됩니다. (11) 대규모 기업집단 관련 위험 당사는 포스코 기업집단에 소속된 회사로 최대주주인 (주)포스코의 자회사이며 포스코그룹 내 계열사에 대한 재무구조 개선의 필요성이 제기될 경우 독점규제 및 공정거래법에서 허용한 범위 이내에서의 채무보증, 자금보충약정 등을 제공하는 경우가 발생할 수 있습니다. 또한 정부의 정책변경 또는 글로벌 경기 침체 등의 예상치 못한 경영환경의 변화로 인하여 각 계열사가 진행하고 있는 신규사업에 차질이 생기거나, 혹은 계열사간 추진하고 있는 다각화 사업 등이 역효과를 발생시키는 경우 재무부실이 당사에 전이될 위험이 있습니다. 더불어 대규모 기업집단에 대한 공정거래위원회의 규제로 인하여 기업활동에 제약이 있을 수 있습니다. 포스코그룹은 2021년 5월 중 금융감독원으로부터 주채무계열로 선정되었습니다. 주채무계열로 선정된 그룹사에 대하여 주채권은행으로부터 재무구조평가를 실시하게 되며, 평가 결과 재무구조개선이 필요하다고 판단되어 약정을 체결하게 될 경우 영업 활동에 제약이 생길 수 있다는 점 유의하시기 바랍니다. (12) 외화 변동, 가격 변동, 이자율 변동 등 시장위험 당사는 환율 변동위험, 채무증권 및 지분증권 가격 변동위험, 이자율 변동위험 등의 시장위험으로 인해 영업실적 및 재무상황에 영향을 받을 수 있습니다. 각 시장위험의 변화로 인한 영향에 대해 투자자 여러분께서는 유의하시기 바랍니다. (13) 신규 종속기업 관련 위험 당사는 2020년 2월 20일 이사회 결의를 통하여 (주)OCI와 과산화수소 합작법인을 설립하기로 결정하였으며, 2020년 7월 2일부로 종속기업인 (주)피앤오케미칼을 설립하였습니다. (주)피앤오케미칼의 설립시 총 출자금액은 300억원으로 당사와 (주)OCI가 각각 51% 및 49% 비율로 출자하여 설립하였으며, 이에 따라 당사의 종속기업으로 편입되었습니다. (주)피앤오케미칼이 향후 생산 예정인 과산화수소는 산소와 수소의 화합물로 삼성전자(주) 및 SK하이닉스(주)의 반도체 라인 증설에 따라 초고순도 과산화수소의 수요가 꾸준히 증가하고 있으며, 향후에도 지속적인 성장이 예상됩니다. 이에 따라 (주)피앤오케미칼은 과산화수소 생산공장 건설과 관련하여 증권신고서 제출일 전일 현재 1,130억원 투자 결정을 공시하였으며, 광양시와의 투자협약에 따라 향후 투자금액은 더 증가할 것으로 예상됩니다. 더불어 이차전지소재사업으로 사업영역을 확대하기 위하여 2021년 8월 25일 음극재용 피치 생산공장을 건설하기로 결정하였습니다. 향후 과산화수소 생산공장 및 음극재용 피치 생산공장 건설 과정에서 증자 등을 통한 자금조달 방법으로 인해 당사의 추가적인 자금 부담이 발생할 수 있으며, 종속기업의 특성상 (주)피앤오케미칼의 영업환경에 따라 당사의 실적 및 재무상태가 변동될 예정이니 투자자 여러분께서는 이 점 유의하시기 바랍니다. 더불어 당사는 2020년 2월 20일 이사회 결의를 통하여 나이지리아 현지법인을 설립하기로 결정하였으며, 2020년 10월 19일부로 종속기업인 POSCO CHEMICAL FZE(FREE ZONE ENTERPRISE)를 설립하였습니다. 해당 법인의 설립자본금은 약 1.2억원(USD 100,000)으로 당사가 100% 지분을 보유하고 있으며, 나이지리아 Dangote RFCC Field 내화물 공사 시공에 대한 계약 체결 및 현지 시공 업무 수행을 목적으로 설립되었습니다. 당사의 종속기업인 POSCO CHEMICAL FZE가 나이지리아 현지에서 진행할 공사의 규모는 약 51억원(USD 4,322,000)으로 그 규모는 크지 않으나, 향후 실적에 따라 당사의 연결재무제표에 부정적인 영향을 끼칠 수 있으니 유의하시기 바랍니다. (14) 회계기준 변경 관련 당사는 2018년 1월 1일을 개시일로 하여 기업회계기준서 제1115호 '고객과의 계약에서 생기는 수익' 및 기업회계기준서 제1109호 '금융상품'을 최초 적용하였습니다. 경과규정에 따라 비교 표시된 재무제표는 재작성하지 않았으며 최초 적용효과는 2018년 1월 1일 이익잉여금에 소급 적용하였습니다. 또한 2019년 1월 1일을 개시일로 하여 기업회계기준서 제 1116호 '리스'를 최초 적용함에 따라 경과규정에 따라 비교 표시된 재무제표는 재작성하지 않았으나, 잔여리스료의 현재가치를 리스부채 및 관련 자산으로 인식하였습니다. 해당 기준서의 개정으로 인하여 과거 재무제표와의 비교가능성이 저하될 수 있으니, 투자자 여러분께서는 이 점 유의하시기 바랍니다.. (15) 전기오류수정 관련 재무제표 재작성 당사는 2019년말 별도 및 연결기준으로 각각 2,039억원 및 2,101억원의 현금성자산을 보유하고 있다고 별도재무제표 및 연결재무제표를 작성하였으며, 2019년 당사의 외부감사인인 한영회계법인은 해당 내용이 반영된 재무제표의 감사보고서 및 연결감사보고서 상에서 해당 재무제표가 중요성의 관점에서 공정하게 표시하고 있다고 감사의견을 표명하였습니다. 다만, 2020년 외부감사인인 안진회계법인은 2020년 외부감사 과정에서 당사가 2019년말 별도재무제표 및 연결재무제표상 현금성자산으로 분류하였던 투자일임계약과 관련하여 투자일임계약을 통해 보유하고 있는 개별자산의 경우 당사가 직접 보유하고 있는 것으로 회계처리하여 1,733억원 규모의 투자일임계약자산을 당기손익-공정가치금융자산으로 분류하는 것이 적정하다고 판단하였습니다. 이에 따라 당사는 2020년 재무제표 작성시 2019년말 기준 별도재무제표 및 연결재무제표 중 재무상태표와 현금흐름표를 재작성하였습니다. 다만, 2020년 외부감사인인 안진회계법인은 전기오류수정과 관련하여 당사 및 전기감사인인 한영회계법인과 3자간 커뮤니케이션을 실시하였으며, 전임감사인은 중대한 전기오류수정사항이 아니라고 판단하여 감사보고서를 재발행하지 않기로 결정하였습니다. 이에 따라 당사의 2020년 별도 및 연결감사보고서 상의 전기 재무상태표 및 현금흐름표와 2019년 별도 및 연결감사보고서 상의 당기 재무상태표 및 현금흐름표의 내용이 일부 상이하므로, 투자자께서는 이 점 참고하시기 바랍니다. |

| 기타 투자위험 | (1) 환금성 제약의 위험 본 사채의 상장예정일은 2021년 09월 08일입니다. 본 사채는 한국거래소의 채무증권의 신규상장심사요건을 충족하고 있는 바, 한국거래소의 상장심사를 무난하게 통과할 것으로 판단합니다. 하지만 급격한 채권시장의 변동에 의해 영향을 받을 가능성이 있으며, 상장 이후 채권에 대한 매도량과 매수량 사이에 불균형이 발생할 경우 환금성에 제약이 있을 수 있으므로 투자자들께서는 이점을 유의하시기 바랍니다. (2) 공모일정 변경 및 증권신고서 정정 관련 위험 본 증권신고서상의 공모일정은 확정된 것이 아니며 금융감독원 공시심사과정에서 정정사유가 발생할 경우 변경될 수 있습니다. (3) 기한의 이익 상실 관련 위험 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 주관회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 기타 자세한 사항은 사채관리계약서를 참고하시기 바랍니다. (4) 신고서의 효력 발생과 관련된 위험 「자본시장과금융투자업에관한법률」 제120조 제3항에 의거 이 신고서의 효력의 발생은 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. (5) 원리금 상환 불이행 위험 본 사채는 금융기관이 보증한 것이 아니므로 원리금지급은 당사가 전적으로 책임을 지며 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. (6) 예금자보호법 적용 여부 본 사채는 예금자보호법의 적용대상이 아니며, 금융기관 등이 보증한 것이 아니므로 원리금 상환 책임은 당사에게 있습니다. 따라서, 투자자들께서는 이러한 점을 고려하시어 투자에 유의하시기 바랍니다. (7) 전자공시 관련 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서 및 감사보고서 등 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자자 여러분께서는 투자의사를 결정하시는 데 참조하시기 바랍니다. (8) 본사채의 신용등급 본 사채는 한국기업평가(주) 및 한국신용평가(주)로부터 AA- 등급을 받은 바 있습니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 17-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

80,000,000,000 | 모집(매출)총액 | 80,000,000,000 |

| 발행가액 | 80,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2024년 09월 09일 |

| 원리금 지급대행기관 |

(주)우리은행 포항 POSCO 금융센터 |

(사채)관리회사 | 한국증권금융 |

| 신용등급 (신용평가기관) |

한국기업평가 AA- / 한국신용평가 AA- | ||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 신한금융투자 | - | 1,500,000 | 15,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | 케이비증권 | - | 1,500,000 | 15,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | NH투자증권 | - | 1,500,000 | 15,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | 삼성증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | 한국투자증권 | - | 1,500,000 | 15,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 09월 08일 | 2021년 09월 08일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 80,000,000,000 |

| 발행제비용 | 265,720,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2021년 08월 12일 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주), 한국투자증권(주), 키움증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음 ▶ 본 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 03일이며, 상장예정일은 2021년 09월 08일임. |

||

| 주1) 본 사채는 2021년 08월 31일 09시부터 16시까지 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 가액은 예정금액이며, 수요예측 결과에 따라 제17-1회 및 제17-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 이천억원(\200,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)포스코케미칼 3년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율로 합니다. 수요예측 결과에 의해 확정된 총액(전자등록총액, 모집총액, 발행가액) 및 금리, 확정된 인수인의 인수수량 및 인수금액은 2021년 09월 02일 정정신고서를 통해 공시할 예정입니다. |

| 회차 : | 17-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

40,000,000,000 | 모집(매출)총액 | 40,000,000,000 |

| 발행가액 | 40,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2026년 09월 08일 |

| 원리금 지급대행기관 |

(주)우리은행 포항 POSCO금융센터 |

(사채)관리회사 | 한국증권금융 |

| 신용등급 (신용평가기관) |

한국기업평가 AA- / 한국신용평가 AA- | ||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 신한금융투자 | - | 500,000 | 5,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | 케이비증권 | - | 500,000 | 5,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | NH투자증권 | - | 500,000 | 5,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | 한국투자증권 | - | 500,000 | 5,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 대표 | 키움증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.14% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 09월 08일 | 2021년 09월 08일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 40,000,000,000 |

| 발행제비용 | 135,720,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2021년 08월 12일 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주), 한국투자증권(주), 키움증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음 ▶ 본 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 03일이며, 상장예정일은 2021년 09월 08일임. |

||

| 주1) 본 사채는 2021년 08월 31일 09시부터 16시까지 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 가액은 예정금액이며, 수요예측 결과에 따라 제17-1회 및 제17-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 이천억원(\200,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)포스코케미칼 5년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율로 합니다. 수요예측 결과에 의해 확정된 총액(전자등록총액, 모집총액, 발행가액) 및 금리, 확정된 인수인의 인수수량 및 인수금액은 2021년 09월 02일 정정신고서를 통해 공시할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| 회 차 : | 17-1 | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증 공모사채 | |

| 전 자 등 록 총 액 | 80,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | - | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 80,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채"의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일에 해당하지 않을 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 다만, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일로부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째자리 이하의 금액은 절사한다. |

| 이자지급 기한 | 2021년 12월 08일, 2022년 03월 08일, 2022년 06월 08일, 2022년 09월 08일, 2022년 12월 08일, 2023년 03월 08일, 2023년 06월 08일, 2023년 09월 08일, 2023년 12월 08일, 2024년 03월 08일, 2024년 06월 08일, 2024년 09월 09일. |

|

| 신용평가 등급 |

평가회사명 | 한국신용평가 / 한국기업평가 |

| 평가일자 | 2021.08.26 / 2021.08.26 | |

| 평가결과등급 | AA-(안정적) / AA-(안정적) | |

| 주관회사의 분석 |

주관회사명 | 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주). 한국투자증권(주), 키움증권(주) |

| 분석일자 | 2021.08.27 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2024년 09월 09일에 일시 상환한다. 단, 상환기일이 영업일에 해당하지 않을 경우 그 다음 영업일에 상환하고 상환기일 이후의 이자는 계산하지 아니한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 사채이자율을 하회하는 경우에는 사채 이자율을 적용한다.) |

| 상 환 기 한 | 2024년 09월 09일 | |

| 납 입 기 일 | 2021년 09월 08일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 포항POSCO 금융센터 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2021년 08월 12일 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주), 한국투자증권(주), 키움증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음 ▶ 본 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 03일이며, 상장예정일은 2021년 09월 08일임. |

|

| 주1) 본 사채는 2021년 08월 31일 09시부터 16시까지 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 발행수익률, 연리이자율 등이 결정될 예정입니다. 주2) 상기 기재된 가액은 예정금액이며, 수요예측 결과에 따라 제17-1회 및 제17-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 이천억원(\200,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)포스코케미칼 3년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율로 합니다. 수요예측 결과에 의해 확정된 총액(전자등록총액, 모집총액, 발행가액) 및 금리, 확정된 인수인의 인수수량 및 인수금액은 2021년 09월 02일 정정신고서를 통해 공시할 예정입니다. |

| 회 차 : | 17-2 | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증 공모사채 | |

| 전 자 등 록 총 액 | 40,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | - | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 40,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | "본사채"의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일에 해당하지 않을 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. |

| 이자지급 기한 | 2021년 12월 08일, 2022년 03월 08일, 2022년 06월 08일, 2022년 09월 08일, 2022년 12월 08일, 2023년 03월 08일, 2023년 06월 08일, 2023년 09월 08일, 2023년 12월 08일, 2024년 03월 08일, 2024년 06월 08일, 2024년 09월 08일, 2024년 12월 08일, 2025년 03월 08일, 2025년 06월 08일, 2025년 09월 08일, 2025년 12월 08일, 2026년 03월 08일, 2026년 06월 08일, 2026년 09월 08일. |

|

| 신용평가 등급 |

평가회사명 | 한국신용평가 / 한국기업평가 |

| 평가일자 | 2021.08.26 / 2021.08.26 | |

| 평가결과등급 | AA-(안정적) / AA-(안정적) | |

| 주관회사의 분석 |

주관회사명 | 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주). 한국투자증권(주), 키움증권(주) |

| 분석일자 | 2021.08.27 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2026년 09월 08일에 일시 상환한다. 단, 상환기일이 영업일에 해당하지 않을 경우 그 다음 영업일에 상환하고 상환기일 이후의 이자는 계산하지 아니한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 사채이자율을 하회하는 경우에는 사채 이자율을 적용한다.) |

| 상 환 기 한 | 2026년 09월 08일 | |

| 납 입 기 일 | 2021년 09월 08일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 포항POSCO 금융센터 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2021년 08월 12일 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주), 한국투자증권(주), 키움증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「'주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음 ▶ 본 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 09월 03일이며, 상장예정일은 2021년 09월 08일임. |

|

| 주1) 본 사채는 2021년 08월 31일 09시부터 16시까지 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 발행수익률, 연리이자율 등이 결정될 예정입니다. 주2) 상기 기재된 가액은 예정금액이며, 수요예측 결과에 따라 제17-1회 및 제17-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 이천억원(\200,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)포스코케미칼 5년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율로 합니다. 수요예측 결과에 의해 확정된 총액(전자등록총액, 모집총액, 발행가액) 및 금리, 확정된 인수인의 인수수량 및 인수금액은 2021년 09월 02일 정정신고서를 통해 공시할 예정입니다. |

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, CFO, 경영기획실장 등 - 공동대표주관회사: 담당 임원, 부장 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경 등의 사유가 발생하더라도 수요예측을 재실시하지 않습니다. |

나. 공동대표주관회사의 수요예측 기준 절차 및 배정방법

| 구 분 | 세 부 내 용 |

|---|---|

| 공모희망금리 산정방법 |

공동대표주관회사인 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주), 한국투자증권(주) 및 키움증권(주)는 (주)포스코케미칼의 제17-1회 및 제17-2회 무보증사채의 발행에 있어 민간채권평가사의 평가금리 및 스프레드 동향, 동일등급 내(AA-등급) 회사채 발행사례 검토, 최근 3개월간 당사 회사채 유통 현황 및 채권시장 동향 및 전망 등을 고려하여 공모희망금리를 결정하였습니다. |

| 공모희망금리 | 수요예측시 공모희망 금리는 다음과 같이 결정하였습니다. [포스코케미칼 제17-1회 무보증사채] 사채의 전자등록총액에 대하여 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)]에서 최종으로 제공하는 (주)포스코케미칼 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다. [포스코케미칼 제17-2회 무보증사채] 사채의 전자등록총액에 대하여 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)]에서 최종으로 제공하는 (주)포스코케미칼 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다. 공모희망금리 밴드 산정 근거는 아래 (주1)을 참고하여 주시기 바랍니다. 참고로, 당사와 공동대표주관회사가 제시하는 공모희망금리밴드는 금리를 확정 또는 보장하는 것이 아니기 때문에 단순 참고 사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

| 수요예측 관련사항 | 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 발행회사와 공동대표주관회사가 협의하여 FAX 및 E-mail 접수 등의 수요예측 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. [제17-1회 및 제17-2회] ① 최저 신청수량: 100억원 ② 최고 신청수량: 본 사채의 예정발행금액(제17-1회 800억원, 제17-2회 400억원) ③ 수량단위: 100억원 ④ 가격단위: 1bp 수요예측기간은 2021년 08월 31일 09시부터 16시까지로 합니다. |

| 배정 관련사항 |

수요예측결과를 반영하여 금리 결정 및 배정하는 과정에서 유효수요 결정, 금리 결정, 배정대상 및 기준은 "무보증사채 수요예측 모범규준", "공동대표주관회사의 수요예측지침" "발행회사"와의 협의를 통하여 합리적으로 결정합니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준", "공동대표주관회사 내부지침", "발행회사"와의 협의 및 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 당사와 공동대표주관회사가 협의를 통해 최종 결정할 예정입니다. 공동대표주관회사는 금융투자협회 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 3. 유효수요의 합리적 판단」,「I. 수요예측 업무절차 - 4. 공모금리의 합리적 결정 및 유효수요의 적용」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리범위 밖 신청분의 처리방안 | "무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

(주1) 공모희망금리 산정근거

금번 (주)포스코케미칼 제17-1회 및 제17-2회 무보증 공모사채의 경우 공모희망금리는 아래와 같은 사항을 종합적으로 검토하여 결정하였습니다.

① 민간채권평가회사 평가금리 및 스프레드 동향

국고채권, 발행회사의 최근 3개월간 민간채권평가회사 4사의 평균 평가금리 및 스프레드 추이 및 AA- 무보증사채의 최근 3개월간 민간채권평가회사 4사의 평균 평가금리 및 스프레드 추이는 아래와 같습니다. 만기는 제17-1회 및 제17-2회 무보증사채의 발행만기인 3년 및 5년 만기를 기준으로 검토하였습니다.

1) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)포스코케미칼 3년 및 5년 만기 회사채 수익률의 산술평균(소수점 넷째자리 이하절사)(이하 '개별민평금리' 라고 한다.)

| [(주)포스코케미칼 무보증사채 민간채권평가회사 4사평균 평가금리] | |

| (2021년 08월 26일 기준) | (단위: %) |

| 구 분 | 키스채권평가 | 나이스피앤아이 | 에프앤자산평가 | 한국자산평가 | 평균금리 |

|---|---|---|---|---|---|

| 3년 만기 | 1.789 | 1.792 | 1.769 | 1.771 | 1.780 |

| 5년 만기 | 2.083 | 2.078 | 2.089 | 2.084 | 2.083 |

| 자료: 본드웹 주) 소수점 넷째자리 절사 |

2) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 "AA-등급" 3년 및 5년 만기 회사채 수익률의 산술평균(소수점 넷째자리 이하절사)(이하 '등급민평금리' 라고 한다.)

| [AA- 무보증사채 민간채권평가회사 4사평균 평가금리] | |

| (2021년 08월 26일 기준) | (단위: %) |

| 구 분 | 키스채권평가 | 나이스피앤아이 | 에프앤자산평가 | 한국자산평가 | 평균금리 |

|---|---|---|---|---|---|

| 3년 만기 | 1.829 | 1.832 | 1.819 | 1.821 | 1.825 |

| 5년 만기 | 2.178 | 2.173 | 2.179 | 2.164 | 2.173 |

| 자료: 본드웹 주) 소수점 넷째자리 절사 |

3) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는"국고채권" 3년 및 5년 수익률의 산술평균(소수점 넷째자리 이하절사)(이하 '국고금리'라고 한다.) 및 1), 2) 산술평균 금리간의 스프레드

| [국고금리 및 스프레드] | |

| (기준일 : 2021년 08월 26일) | (단위: %) |

| 구 분 | 국고금리 | 개별민평 수익률 스프레드 | 등급민평 수익률 스프레드 |

|---|---|---|---|

| 3년 만기 | 1.395 | 0.385 | 0.430 |

| 5년 만기 | 1.657 | 0.426 | 0.516 |

| 자료: 본드웹 |

| 주1) 소수점 넷째자리 이하 절사 |

| 주2) 개별민평 수익률 스프레드 = (주)포스코케미칼 개별민평금리 - 국고금리 |

| 주3) 등급민평 수익률 스프레드 = AA-등급민평금리 - 국고금리 |

| 주4) 국고금리의 경우 민간채권평가회사 4사가 평가한 금리 |

4) 최근 3개월 간(2021.05.26 ~ 2021.08.26) 개별민평, 등급민평 금리 및 국고금리 대비 스프레드 추이

| [3년 및 5년 만기 채권의 민간채권평가회사 4사 평균 평가금리 추이] | |

| ◆ 3년 및 5년 만기 금리 및 스프레드 현황(2021.05.26 ~ 2021.08.26) | (단위: %, %p.) |

| 일 자 | 3년 만기 국고채 민평금리 |

5년 만기 국고채 민평금리 |

3년 만기 AA- 등급민평금리 |

5년 만기 AA- 등급민평금리 |

3년 만기 (주)포스코케미칼 개별 민평 |

5년 만기 (주)포스코케미칼 개별 민평 |

Credit Spread | |||

|---|---|---|---|---|---|---|---|---|---|---|

| 3년 만기 등급민평금리 - 국고채금리 |

5년 만기 등급민평금리 - 국고채금리 |

3년 만기 (주)포스코케미칼 개별민평 - 국고채금리 |

5년 만기 (주)포스코케미칼 개별민평 - 국고채금리 |

|||||||

| 2021.08.26 | 1.395 | 1.657 | 1.825 | 2.173 | 1.780 | 2.083 | 0.430 | 0.516 | 0.385 | 0.426 |

| 2021.08.25 | 1.425 | 1.680 | 1.854 | 2.195 | 1.809 | 2.105 | 0.429 | 0.515 | 0.384 | 0.425 |

| 2021.08.24 | 1.437 | 1.690 | 1.867 | 2.204 | 1.822 | 2.114 | 0.430 | 0.514 | 0.385 | 0.424 |

| 2021.08.23 | 1.397 | 1.645 | 1.827 | 2.159 | 1.782 | 2.069 | 0.430 | 0.514 | 0.385 | 0.424 |

| 2021.08.20 | 1.360 | 1.597 | 1.790 | 2.112 | 1.745 | 2.022 | 0.430 | 0.515 | 0.385 | 0.425 |

| 2021.08.19 | 1.360 | 1.605 | 1.790 | 2.120 | 1.745 | 2.030 | 0.430 | 0.515 | 0.385 | 0.425 |

| 2021.08.18 | 1.390 | 1.632 | 1.818 | 2.146 | 1.773 | 2.056 | 0.428 | 0.514 | 0.383 | 0.424 |

| 2021.08.17 | 1.397 | 1.637 | 1.823 | 2.152 | 1.776 | 2.062 | 0.426 | 0.515 | 0.379 | 0.425 |

| 2021.08.13 | 1.402 | 1.660 | 1.827 | 2.174 | 1.780 | 2.084 | 0.425 | 0.514 | 0.378 | 0.424 |

| 2021.08.12 | 1.410 | 1.662 | 1.833 | 2.176 | 1.785 | 2.086 | 0.423 | 0.514 | 0.375 | 0.424 |

| 2021.08.11 | 1.415 | 1.665 | 1.838 | 2.179 | 1.790 | 2.089 | 0.423 | 0.514 | 0.375 | 0.424 |

| 2021.08.10 | 1.427 | 1.657 | 1.849 | 2.171 | 1.801 | 2.081 | 0.422 | 0.514 | 0.374 | 0.424 |

| 2021.08.09 | 1.430 | 1.662 | 1.852 | 2.176 | 1.805 | 2.086 | 0.422 | 0.514 | 0.375 | 0.424 |

| 2021.08.06 | 1.435 | 1.670 | 1.857 | 2.185 | 1.810 | 2.095 | 0.422 | 0.515 | 0.375 | 0.425 |

| 2021.08.05 | 1.410 | 1.640 | 1.828 | 2.155 | 1.780 | 2.065 | 0.418 | 0.515 | 0.370 | 0.425 |

| 2021.08.04 | 1.415 | 1.632 | 1.831 | 2.145 | 1.783 | 2.055 | 0.416 | 0.513 | 0.368 | 0.423 |

| 2021.08.03 | 1.445 | 1.657 | 1.861 | 2.170 | 1.813 | 2.080 | 0.416 | 0.513 | 0.368 | 0.423 |

| 2021.08.02 | 1.439 | 1.660 | 1.855 | 2.173 | 1.807 | 2.083 | 0.416 | 0.513 | 0.368 | 0.423 |

| 2021.07.30 | 1.415 | 1.635 | 1.831 | 2.148 | 1.778 | 2.058 | 0.416 | 0.513 | 0.363 | 0.423 |

| 2021.07.29 | 1.435 | 1.660 | 1.851 | 2.173 | 1.799 | 2.083 | 0.416 | 0.513 | 0.364 | 0.423 |

| 2021.07.28 | 1.417 | 1.635 | 1.832 | 2.150 | 1.779 | 2.060 | 0.415 | 0.515 | 0.362 | 0.425 |

| 2021.07.27 | 1.380 | 1.617 | 1.795 | 2.131 | 1.742 | 2.041 | 0.415 | 0.514 | 0.362 | 0.424 |

| 2021.07.26 | 1.362 | 1.600 | 1.775 | 2.113 | 1.723 | 2.023 | 0.413 | 0.513 | 0.361 | 0.423 |

| 2021.07.23 | 1.387 | 1.635 | 1.797 | 2.145 | 1.745 | 2.055 | 0.410 | 0.510 | 0.358 | 0.420 |

| 2021.07.22 | 1.391 | 1.655 | 1.798 | 2.163 | 1.745 | 2.073 | 0.407 | 0.508 | 0.354 | 0.418 |

| 2021.07.21 | 1.380 | 1.630 | 1.783 | 2.138 | 1.731 | 2.048 | 0.403 | 0.508 | 0.351 | 0.418 |

| 2021.07.20 | 1.420 | 1.660 | 1.814 | 2.164 | 1.762 | 2.074 | 0.394 | 0.504 | 0.342 | 0.414 |

| 2021.07.19 | 1.455 | 1.702 | 1.842 | 2.199 | 1.789 | 2.109 | 0.387 | 0.497 | 0.334 | 0.407 |

| 2021.07.16 | 1.467 | 1.730 | 1.850 | 2.226 | 1.798 | 2.136 | 0.383 | 0.496 | 0.331 | 0.406 |

| 2021.07.15 | 1.485 | 1.735 | 1.863 | 2.230 | 1.810 | 2.140 | 0.378 | 0.495 | 0.325 | 0.405 |

| 2021.07.14 | 1.387 | 1.687 | 1.764 | 2.183 | 1.711 | 2.093 | 0.377 | 0.496 | 0.324 | 0.406 |

| 2021.07.13 | 1.422 | 1.722 | 1.796 | 2.217 | 1.743 | 2.127 | 0.374 | 0.495 | 0.321 | 0.405 |

| 2021.07.12 | 1.387 | 1.692 | 1.762 | 2.190 | 1.709 | 2.100 | 0.375 | 0.498 | 0.322 | 0.408 |

| 2021.07.09 | 1.370 | 1.685 | 1.743 | 2.183 | 1.691 | 2.093 | 0.373 | 0.498 | 0.321 | 0.408 |

| 2021.07.08 | 1.355 | 1.647 | 1.727 | 2.143 | 1.675 | 2.053 | 0.372 | 0.496 | 0.320 | 0.406 |

| 2021.07.07 | 1.412 | 1.700 | 1.780 | 2.193 | 1.729 | 2.105 | 0.368 | 0.493 | 0.317 | 0.405 |

| 2021.07.06 | 1.460 | 1.765 | 1.824 | 2.256 | 1.773 | 2.169 | 0.364 | 0.491 | 0.313 | 0.404 |

| 2021.07.05 | 1.457 | 1.750 | 1.821 | 2.241 | 1.769 | 2.154 | 0.364 | 0.491 | 0.312 | 0.404 |

| 2021.07.02 | 1.485 | 1.777 | 1.844 | 2.266 | 1.793 | 2.178 | 0.359 | 0.489 | 0.308 | 0.401 |

| 2021.07.01 | 1.475 | 1.765 | 1.834 | 2.254 | 1.783 | 2.166 | 0.359 | 0.489 | 0.308 | 0.401 |

| 2021.06.30 | 1.452 | 1.742 | 1.811 | 2.231 | 1.760 | 2.143 | 0.359 | 0.489 | 0.308 | 0.401 |

| 2021.06.29 | 1.460 | 1.757 | 1.817 | 2.245 | 1.765 | 2.157 | 0.357 | 0.488 | 0.305 | 0.400 |

| 2021.06.28 | 1.477 | 1.802 | 1.831 | 2.286 | 1.780 | 2.198 | 0.354 | 0.484 | 0.303 | 0.396 |

| 2021-06-25 | 1.444 | 1.770 | 1.798 | 2.253 | 1.746 | 2.166 | 0.354 | 0.483 | 0.302 | 0.396 |

| 2021-06-24 | 1.385 | 1.710 | 1.737 | 2.192 | 1.686 | 2.104 | 0.352 | 0.482 | 0.301 | 0.394 |

| 2021-06-23 | 1.335 | 1.682 | 1.686 | 2.159 | 1.635 | 2.071 | 0.351 | 0.477 | 0.300 | 0.389 |

| 2021-06-22 | 1.330 | 1.685 | 1.680 | 2.158 | 1.629 | 2.071 | 0.350 | 0.473 | 0.299 | 0.386 |

| 2021-06-21 | 1.356 | 1.680 | 1.705 | 2.153 | 1.654 | 2.066 | 0.349 | 0.473 | 0.298 | 0.386 |

| 2021-06-18 | 1.312 | 1.676 | 1.661 | 2.149 | 1.610 | 2.062 | 0.349 | 0.473 | 0.298 | 0.386 |

| 2021-06-17 | 1.330 | 1.719 | 1.679 | 2.193 | 1.628 | 2.106 | 0.349 | 0.474 | 0.298 | 0.387 |

| 2021-06-16 | 1.285 | 1.682 | 1.634 | 2.155 | 1.583 | 2.067 | 0.349 | 0.473 | 0.298 | 0.385 |

| 2021-06-15 | 1.310 | 1.700 | 1.651 | 2.169 | 1.600 | 2.082 | 0.341 | 0.469 | 0.290 | 0.382 |

| 2021-06-14 | 1.280 | 1.667 | 1.621 | 2.136 | 1.570 | 2.049 | 0.341 | 0.469 | 0.290 | 0.382 |

| 2021-06-11 | 1.242 | 1.632 | 1.582 | 2.101 | 1.531 | 2.014 | 0.340 | 0.469 | 0.289 | 0.382 |

| 2021-06-10 | 1.274 | 1.635 | 1.604 | 2.104 | 1.553 | 2.016 | 0.330 | 0.469 | 0.279 | 0.381 |

| 2021-06-09 | 1.135 | 1.615 | 1.562 | 2.084 | 1.510 | 1.996 | 0.427 | 0.469 | 0.375 | 0.381 |

| 2021-06-08 | 1.165 | 1.652 | 1.583 | 2.119 | 1.532 | 2.032 | 0.418 | 0.467 | 0.367 | 0.380 |

| 2021-06-07 | 1.197 | 1.700 | 1.607 | 2.165 | 1.556 | 2.078 | 0.410 | 0.465 | 0.359 | 0.378 |

| 2021-06-04 | 1.215 | 1.720 | 1.621 | 2.183 | 1.569 | 2.096 | 0.406 | 0.463 | 0.354 | 0.376 |

| 2021-06-03 | 1.192 | 1.712 | 1.595 | 2.176 | 1.544 | 2.088 | 0.403 | 0.464 | 0.352 | 0.376 |

| 2021-06-02 | 1.200 | 1.720 | 1.599 | 2.178 | 1.547 | 2.091 | 0.399 | 0.458 | 0.347 | 0.371 |

| 2021-06-01 | 1.212 | 1.727 | 1.609 | 2.185 | 1.558 | 2.098 | 0.397 | 0.458 | 0.346 | 0.371 |

| 2021-05-31 | 1.227 | 1.742 | 1.623 | 2.199 | 1.572 | 2.112 | 0.396 | 0.457 | 0.345 | 0.370 |

| 2021-05-28 | 1.162 | 1.676 | 1.561 | 2.136 | 1.509 | 2.048 | 0.399 | 0.460 | 0.347 | 0.372 |

| 2021-05-27 | 1.115 | 1.623 | 1.515 | 2.084 | 1.464 | 1.997 | 0.400 | 0.461 | 0.349 | 0.374 |

| 2021-05-26 | 1.165 | 1.675 | 1.560 | 2.132 | 1.509 | 2.045 | 0.395 | 0.457 | 0.344 | 0.370 |

| 자료: 본드웹 주) 국고채 민평금리, 등급민평금리, 개별민평금리는 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 제공하는 평가금리의 산술평균(소수점 넷째자리 이하 절사) 기준 |

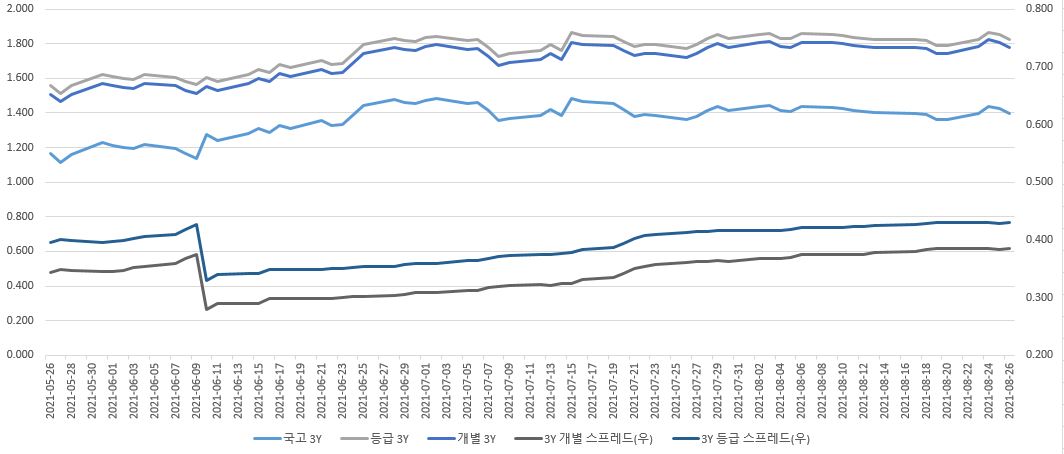

| [최근 국고 대비 3년 개별/등급 민평 금리 스프레드 추이] |

|

|

금리 추세 비교(3년) |

| 자료: 본드웹 |

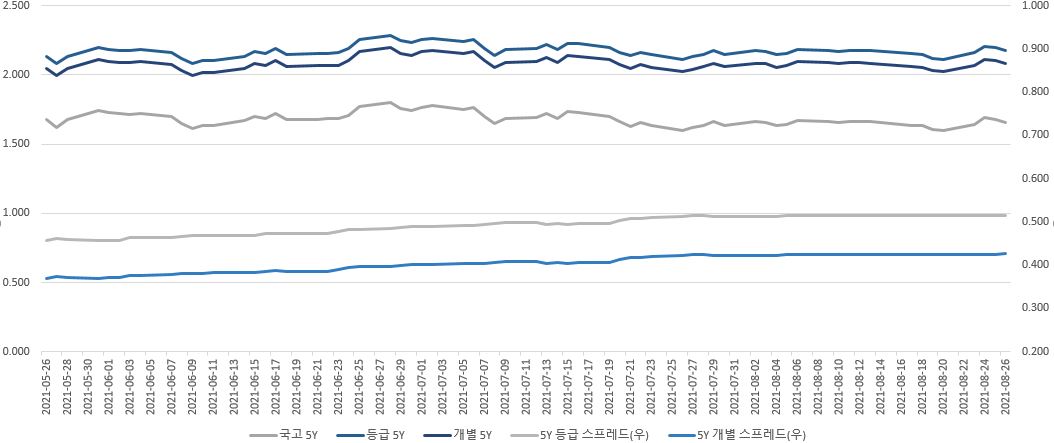

| [최근 국고 대비 5년 개별/등급 민평 금리 스프레드 추이] |

|

|

금리 추세 비교(5년) |

| 자료: 본드웹 |

최근 3개월간 3년 및 5년 만기 금리 추이를 살펴보면 AA- 등급민평 금리 및 포스코케미칼의 개별민평 금리는 국고민평 금리에 연동되어 움직이는 모습을 보이고 있습니다. 이는 최근 COVID-19 바이러스로 인한 경기침체에서 벗어나 전망되는 금리 인상을 시장이 먼저 반영하여 변동성이 적어졌기 때문으로 해석됩니다. 최근 3개월 간 AA- 등급민평의 추이는 금통위날인 7월 15일 최고점을 찍었고 AA-등급민평 5년물은 금통위 이전인 6월 28일 최고점을 찍었습니다. 포스코케미칼의 개별민평 3년물의 경우 8월 24일 최고점을 찍었고 개별민평 5년물의 경우 6월 28일 최고점을 찍었습니다. 두 민평금리 모두 최근 현재까지 큰 변동성을 보이지 않으며 5월과 비교하였을 때 조금 상승하는 추세를 보이고 있습니다. 등급민평 및 개별민평 3년물의 스프레드는 2021년 6월 10일을 기점으로 큰 변동을 보이는데 이는 당시 기존 국고채 3년 민평 지표물(20-8)이 신규 발행물(21-4)로 교체되면서 보인 시스템적 변동입니다. 3년 만기 기준 2021년 6월 28일 대비 국고민평 23bp 상승, AA-등급민평 27bp 상승, 포스코케미칼 개별민평 27bp 상승, 5년 만기 기준 국고민평 2bp 하락, AA-등급민평 4bp 상승, 포스코케미칼 개별민평 4bp상승으로 2021년 8월 26일 마감하였습니다.

② 최근 3개월간 (2021.05.26 ~ 2021.08.26) 발행된 동일 만기 AA-등급(동일등급) 회사채 발행사례 검토

| [2021년(2021.05.26 ~ 2021.08.26) AA-등급 동일 만기 공모 회사채 사례 검토] |

| 만기 | 종목명 | 발행일 | 공모금액 (억원) |

발행금액 (억원) |

공모희망금리 | 발행조건 (확정후) |

발행금리 (%) |

|---|---|---|---|---|---|---|---|

| 3년 | 신세계센트럴시티 7 | 2021.07.21 | 1,200 | 1,200 | 개별민평3년 -0.20%p~+0.20%p | 0.05% | 1.784 |

| SK가스 39-1 | 2021.07.20 | 700 | 800 | 개별민평3년 -0.20%p~+0.20%p | 0.00% | 1.769 | |

| 케이티스카이라이프 18-1 | 2021.07.02 | 700 | 1,000 | 등급민평3년 -0.20%p~+0.20%p | 0.01% | 1.844 | |

| 현대건설 305-1 | 2021.06.29 | 600 | 800 | 개별민평3년 -0.20%p~+0.20%p | 0.04% | 1.834 | |

| 롯데하이마트 8 | 2021.06.29 | 1,000 | 1,400 | 등급민평3년 -0.20%p~+0.50%p | 0.14% | 1.971 | |

| C ENM 21-1 | 2021.06.28 | 1,000 | 2,000 | 개별민평3년 -0.20%p~+0.20%p | 0.09% | 1.824 | |

| 삼척블루파워 5 | 2021.06.25 | 1,000 | 1,000 | 개별민평3년 -0.20%p~+1.00%p | 1.10% | 3.391 | |

| 한화솔루션 275-1 | 2021.06.17 | 400 | 700 | 등급민평3년 -0.40%p~+0.40%p | 0.07% | 1.704 | |

| DL이앤씨 1-1 | 2021.06.16 | 1,500 | 2,000 | 등급민평3년 -0.20%p~+0.20%p | 0.05% | 1.701 | |

| 롯데물산 12-1 | 2021.06.11 | 1,500 | 3,000 | 개별민평3년 -0.20%p~+0.20%p | 0.06% | 1.895 | |

| 예스코 26 | 2021.06.09 | 800 | 800 | 등급민평3년 -0.20%p~+0.20%p | 0.09% | 1.673 | |

| 5년 | 케이티스카이라이프 18-2 | 2021.07.02 | 300 | 500 | 등급민평5년 -0.20%p~+0.20%p | -0.03% | 2.224 |

| 현대건설 305-2 | 2021.06.29 | 600 | 1,300 | 개별민평5년 -0.20%p~+0.20%p | 0.04% | 2.270 | |

| C ENM 21-2 | 2021.06.28 | 500 | 1,000 | 개별민평5년 -0.20%p~+0.20%p | 0.05% | 2.224 | |

| 한화솔루션 275-2 | 2021.06.17 | 300 | 300 | 등급민평5년 -0.40%p~+0.40%p | -0.10% | 2.055 | |

| DL이앤씨 1-2 | 2021.06.16 | 500 | 950 | 등급민평5년 -0.20%p~+0.20%p | -0.03% | 2.139 | |

| 롯데물산 12-2 | 2021.06.11 | 500 | 1,000 | 개별민평5년 -0.20%p~+0.20%p | -0.17% | 2.355 |

| 자료: 금융감독원 전자공시시스템 |

최근 3개월 내 동일등급(AA-) 3년 및 5년 만기 회사채는 각각 11건 및 6건 발행되었습니다. 해당 회사채 중 9건은 개별민평으로 8건은 등급민평을 기준금리로 설정하였습니다.

금리밴드 상단 수준은 개별민평금리 기준 -20bp ~ +100bp, 등급민평금리 기준 -40bp ~ +50bp에서 제시되어 종목별로 상이하게 나타나고 있으나, 상기 대부분의 종목들의 수요예측에서 최초 신고서 상의 공모금액을 상회하는 기관 수요예측 참여가 나타나 금리밴드 상단 범위 이내에서 발행금리가 결정되었습니다.

③ 최근 3개월 간(2021.05.26 ~ 2021.08.26) (주)포스코케미칼 기발행 회사채 유통물 거래 현황

| [(주)포스코케미칼 잔존 회사채 유통 현황] | |

| [기준일: 2021년 08월 26일] | (단위: 억원, %) |

| 종목명 | 거래일 | 민평 금리 |

거래금리 | 평균거래금리 -민평금리 |

잔존기간 | 만기일 | 거래량 | 거래건수 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 최고 | 최저 | 평균 | ||||||||

| 포스코케미칼16-1 | 2021-07-08 | 1.529 | 1.52 | 1.52 |

1.52 |

-0.009 | 1년 11개월 | 2023-06-12 | 200 | 2 |

| 합 계 | 200 | 2 | ||||||||

| 자료 : 금융감독원 전자공시시스템, 본드웹 주) 민평금리: 최초 증권신고서 제출일 전일(2021년 08월 26일 기준) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최종으로 제공하는 종목별 민평 수익률의 산술평균 |

최근 3개월 간 (주)포스코케미칼 회사채 유통물 거래는 포스코케미칼 16-1에 대하여 2건이 거래되었으며 그 내역을 보면 개별민평금리의 -0.9bp 수준에서 거래되어 최근 3개월 동안 당사의 기발행 회사채는 민평금리와 유사한 수준에서 거래된 것으로 나타납니다.

④ 채권시장 동향

본격적인 금리 인상기에 진입하며 2018년 상고하저의 금리 흐름을 보일 것이라는 전망과 달리 2018년 시장금리 하락이 지속되며 한국 채권시장은 강세를 보였습니다. 2018년 부각된 국내외 경기 둔화우려와 미국의 정책금리 인상 속도 완화, 국내 기준금리 인상 기대 약화에 따른 안전자산 선호 심리가 작용하였기 때문입니다. 2018년 11월 금융 불균형 완화를 위해 한국은행이 기준금리 인상을 단행했음에도 불구하고, 부진한 고용지표, 물가, 경제성장률 하향 조정으로 인해 시장금리는 하락세를 지속하였습니다. 한국은행은 2019년 4월 금통위에서 기준금리를 동결하고 성장률 및 물가상승률 전망을 하향 조정하였습니다. 5월 금통위에서 역시 기준금리를 1.75% 동결 결정하였으나 조동철 위원이 금리인하 소수의견을 내며 2018년 11월 금리인상 이후 이어져오던 만장일치 기준금리 동결 기조가 변화하였습니다. 그리고 2019년 07월 18일 한국은행은 대외경제 여건 악화, 물가상승률 부진에 따라 금융통화위원회에서 기준금리를 1.75%에서 1.50%로 하향 조정하였습니다. 2019년 10월 개최된 금통위 에서 기준금리 0.25%p 추가 인하하여 1.25%로 하향 조정하였습니다. 이후 11월 금융통화위원회 결과 소수의견(1명)을 확인하고, 2020년 경제성장률 전망치를 하향 조정 하면서 2020년도 추가 인하 기대감이 강화되었으며, 국고채 및 회사채 금리의 점진적인 하락세로 이어졌습니다.

2020년 국내 경제성장률 전망치 하향 조정 등 경기에 대한 불확실성이 상존하는 가운데, 2월부터 불거진 신종 코로나바이러스(COVID-19) 전염병 확산에 대한 우려로 글로벌 안전자산 선호가 심화되면서 국내외 시장금리의 하락세가 지속되고 있습니다. 최근 미국 연방공개시장위원회(FOMC)는 3월 17~18일 예정된 정례회의에 앞서 3일에 긴급회의를 열어 기준금리를 1.00~1.25%로 0.5%p. 인하하였으며, 이후 15일 1.0%p.를 재차 인하하며 0~0.25%로 기준금리가 떨어졌고, 예정되었던 연방공개시장위원회(FOMC)를 취소했습니다. 이와 같은 미국의 기준금리 인하는, 연준이 1994년 통화정책을 공개한 이후, 연방공개시장위원회(FOMC)를 앞두고 전격적인 두차례 금리 인하는 유례없는 파격적인 결정이었던 만큼 현재 글로벌 경기 악화의 심각성을 보여주고 있습니다. 미국의 기준금리 인하에도 불구하고 신종 코로나바이러스의 확산에 따라 글로벌 경기의 회복흐름은 더딘 모습을 보이고 있으며, 국내 경기 역시 직접적인 영향을 받아 연초 2,200선 수준이던 코스피는 3월 19일 1,457.64까지 급락하였습니다. 한국은행은 4월 9일 예정된 금통위에 앞서 3월 16일 임시 금통위를 열어 0.5%p를 전격 인하하며 기준금리가 0.75%로 떨어지며 사상 처음 0%대로 진입하였습니다. 또한 3월 전격 금리인하 이후 코로나19의 경제 악영향이 수출급감, 미국과 중국 등 주요국 성장률 전망 하락 등으로 이어지며 5월 28일 금통위에서 추가로 0.25%p. 기준금리를 인하하며 0.50%로 기준금리를 설정하였습니다.

시중금리의 경우 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 FOMC의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다. 하지만 파월 연준 총재는 2021년 1월 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, COVID-19 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 이러한 시장 기대에 부합하듯 2021년 3월 16일과 17일 양일 진행된 FOMC에서 파월 연준 총재는 현재의 금리 및 자산매입 정책을 유지할 것을 시사하였습니다.

그러나 각국 중앙은행은 최근 몇 달 사이 예상보다 빠른 경제 회복 속도와 시장 기대를 상회하는 인플레이션으로 인해 조기 테이퍼링 및 금리 정상화 가능성을 언급하였습니다. 경기 측면에서 IMF와 OECD는 각각 올해 세계경제 성장률을 6.0%, 5.8%로 전망하였고, 6월 초 세계은행은 세계경제 성장률을 지난 1월 전망치(4.1%)보다 1.5%p 상향 조정한 5.6%로 전망하였습니다. 물가 측면에서 미국의 5월 소비자물가 상승률은 5.0%로 2008년 8월 이후 가장 높은 수준을 기록하였습니다. 한국은행은 2021년 5월, 올해 물가 상승률 전망치를 1.3%에서 1.8% 수준으로 상향하였습니다. 이처럼 경기 회복세가 강화되고 중기적 인플레이션이 전망되자, 중앙은행은 매파적 통화 기조로 전환하는 모습이 관찰되고 있습니다.

FOMC는 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이주열 한국은행 총재는 6월, 물가 상승과 금융 불균형을 이유로 연내 2차례의 금리 인상이 가능함을 시사하였습니다. 중앙은행의 매파적 발언이 이어지자 단기 금리가 급등하고, 장단기 스프레드가 급격히 축소되는 등 채권시장 변동성은 확대되었습니다. 2021년 8월 26일 한국 금융통화위원회는 기준 금리를 0.5%에서 0.75%로 인상하였고 미국에서는 같은 날 잭슨홀 미팅이 시작되며 한국시간 27일 오후 파월 미연준의장의 연설에서 금리 인상에 대한 미국 연준의 의견을 확인할 수 있을것으로 전망됩니다.

한편, 인도발 델타 변이 바이러스와 영국발 알파 변이 바이러스 등 변이 바이러스의 확산은 바이러스의 종식을 지연시키고, 경기 회복 속도를 늦출 수 있는 위험 요인입니다. 변이 바이러스의 전파 상황에 따라 경기 회복 지연, 유가 등 원자재 가격 급등락, 신흥국 금융시장 변동성 확대 등으로 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 특히 향후 기준금리 조정 가능성과 COVID-19의 재확산에 대한 우려로 인한 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별 회사의 신용도 및 재무안정성을 바탕으로 최근 재무 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 보입니다.

⑤ 결론

상기 '① 민간채권평가회사 평가금리 및 스프레드 동향', '② 최근 3개월 간(2021.05.26 ~ 2021.08.26) 발행된 3년 및 5년 만기 AA-등급 회사채 발행사례 검토', '③ 최근 3개월 간 간(2021.05.26 ~ 2021.08.26) 당사 회사채 유통 현황', '④ 채권시장 동향'을 종합적으로 고려하여 발행회사와 공동대표주관회사인 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주), 한국투자증권(주) 및 키움증권(주)는 (주)포스코케미칼의 제17-1회 및 제17-2회 무보증사채의 공모희망금리 밴드를 아래와 같이 결정하였습니다.

| [최종 공모희망금리밴드] |

| 구분 | 내용 |

|---|---|

| 제17-1회 | 사채의 전자등록총액에 대하여 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)]에서 최종으로 제공하는 (주)포스코케미칼 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다. |

| 제17-2회 | 사채의 전자등록총액에 대하여 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)]에에서 최종으로 제공하는 (주)포스코케미칼 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율로 합니다. |

(주)포스코케미칼과 공동대표주관회사인 신한금융투자(주), KB증권(주), NH투자증권(주), 삼성증권(주), 한국투자증권(주) 및 키움증권(주)는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측결과를 반영한 정정신고서는 2021년 09월 02일에 공시할 예정입니다. 상기 일정은 진행사항에 따라 변경될 수 있습니다.

4. 모집 또는 매출절차 등에 관한 사항

1. 수요예측

1. "공동대표주관회사"는 "기관투자자" 및 "회사채ㆍCP매입기구(SPV)"를 대상으로 인수규정 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하고 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

(1) 투자일임ㆍ신탁고객이 기관투자자일 것(단, 인수규정 제2조 제18호에 따른 고위험고수익투자신탁과 법 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.)

(2) 투자일임ㆍ신탁고객이 규정 제17조의2 제5항 제2호에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램 및 Fax 접수방법을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정한다.

3. 수요예측기간은 2021년 08월 31일 09시부터 2021년 08월 31일 16시까지로 한다.

4. "본 사채"의 수요예측 공모희망금리는 다음과 같이 정한다.

[제17-1회]

청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)포스코케미칼 3년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율로 한다.

[제17-2회]

청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)포스코케미칼 5년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율로 한다.

5. "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사"의 내부 기준에 따라 "공동대표주관회사"가 결정한다.

6. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, "금융위" 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 최소한의 자료만을 제공한다.

8. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 한다.

9. "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재시 착오방지 등을 위한 대책을 마련하여야 한다.

10. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

11. "공동대표주관회사"는 수요예측 참여자로 하여금 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등) 중 청약, 납입을 실제 이행하는 재산을 구분하여 수요 예측에 참여하도록 하여야 한다.

12. "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 된다.

13. "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다. 수요예측 실시 이후 발행일정 변경 등으로 인해 수요예측 재실시 사유가 발생하는 경우에도 별도의 수요예측을 재실시하지 않고 최초의 수요예측 결과를 따른다.

14. "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 「자본시장과금융투자업에관한법률」 시행령 제62조에 정한 기간 동안 기록,유지하여야 한다.

15. "공동대표주관회사"는 "인수규정" 제2조 8호의 기관투자자 및 "회사채ㆍCP매입기구(SPV)"를 대상으로 수요예측을 실시한다.

2. 공모금리 결정 및 배정

1. "공동대표주관회사"는 수요예측 참여자의 성향 및 가격평가능력 등을 감안하여 수요예측 참여자의 금리결정 가중치를 달리할 수 있다.

2. "공동대표주관회사"는 공모금리 결정시 과도하게 높거나 낮은 금리로 참여한 물량에 대하여는 이를 배제하거나 낮은 가중치를 부여하여야 한다.

3. "공동대표주관회사"는 대표주관계약 체결시 기재된 수요예측 및 공모금리 결정 방법에 따라 공모금리가 결정되면 그 결과를 최대한 반영하여 발행하여야 한다.

4. 공모금리는 수요예측 결과를 감안하여 결정하게 되므로 수요예측 이전에 발행금리를 확약하는 일체의 행위를 하여서는 아니된다.

5. "공동대표주관회사"는 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액을 초과하는 경우 자기계산으로 인수할 수 없다. 단, 과도하게 높거나 낮은 금리로 수요예측에 참여한 물량은 초과물량에 산입하지 아니할 수 있다.

6. 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액에 미달하여 공동대표주관회사가 잔여물량을 자기계산으로 인수하는 경우 유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량) 중 가장 높은 금리 미만으로 인수할 수 없다.

7. "공동대표주관회사"는 수요예측시 과도하게 낮은 금리에 참여한 자를 합리적 사유 없이 우대 배정하여서는 아니된다.

8. "공동대표주관회사"는 금리를 제시하지 않은 수요예측 참여자에 대하여 낮은 가중치를 부여하여 배정하여야 한다.

9. "공동대표주관회사"는 수요예측 참여여부, 참여시기, 참여금액, 참여자의 성향 및 투자행태 등을 감안하여 공모채권 배정에 있어 가중치를 달리할 수 있으며, 수요예측에 참여한 자에 대하여는 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정하여야 한다.

3. 불성실 수요예측 참여자의 관리

1. "공동대표주관회사"는 수요예측 참여자를 대상으로 아래의 불성실 수요예측 참여행위가 발생한 경우 향후 무보증사채 발행시 일정기간 수요예측 참여가 제한되며 공모채권을 배정받을 수 없다는 사실을 충분히 고지하여 실제 배정 받은 물량을 신청하도록 하여야 한다.

(1) 수요예측에 참여하여 공모채권을 배정받은 후 청약을 하지 아니하거나 청약 후 사채청약대금을 납입하지 아니한 경우

(2) 수요예측 참여시 관련정보를 허위로 작성ㆍ제출하는 경우

(3) 그 밖에 인수질서를 문란케 한 행위로서 제1호 내지 제2호에 준하는 경우

2. "공동대표주관회사"는 상기 불성실 수요예측 참여행위가 발생한 경우 관련사항을지체없이 한국금융투자협회에 제출하여야 한다.

4. 청약

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 FAX 또는 전자우편의 형태로 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, 「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약전 투자설명서를 교부받아야 한다.

① 교부장소 : "공동대표주관회사"의 본ㆍ지점

② 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2021년 09월 08일

④ 기타사항 :

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하고, 전화ㆍ전신ㆍ팩스, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 등의 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

|

※ 관련법규 가. 법 시행령 제10조제2항제1호부터 제10호(제8호의 경우 법 제8조제2항부터 제4항까지의 금융투자업자를 말한다. 이하 같다)까지, 제13호부터 제17호까지, 제3항제3호, 제10호부터 제13호까지의 전문투자자 <신설 2009. 2. 26, 개정 2012. 1. 17, 2015. 6. 18> 나. 법 제182조에 따라 금융위원회에 등록되거나 법 제249조의6 또는 제249조의10에 따라 금융위원회에 보고된 집합투자기구 <개정 2015. 12. 15, 2019. 8. 14> 다. 국민연금법에 의하여 설립된 국민연금공단 라.「우정사업본부 직제」에 따른 우정사업본부 <신설 2012. 1.17, 개정 2015. 12. 15> 마. 법 제8조제6항의 금융투자업자(이하 “투자일임회사”라 한다)<개정 2015. 7. 16> 바. 가목부터 마목에 준하는 법인으로 외국법령에 의하여 설립된 자 <신설 2014. 3. 20, 개정 2015. 6. 18, 2015. 7. 16> 사. 법 제8조제7항의 금융투자업자 중 아목이외의 자(이하 “신탁회사”라 한다) <신설 2015. 6. 18, 개정 2016. 12. 13, 개정 2020. 3. 19> 아. 금융투자업규정 제3-4조제1항의 부동산신탁업자(이하 “부동산신탁회사”라 한다) <신설 2015. 6. 18> |

5. 청약단위: 최저청약금액은 100억원 이상으로 하며, 100억원 이상은 100억원 단위로 한다.

6. 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2021년 09월 08일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

7. 청약취급처 : "공동대표주관회사"의 본점.

8. 청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부한다.

9. 청약기간 종료일 마감시간까지 청약서를 송부하지 아니한 청약에 대해서는 미청약으로 간주하고, 미청약에 대해서는 제6조 제2항을 따른다.

5. 배정

① "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액(청약금액이 배정받은 금액보다 적은 경우 청약금액)을 청약하는 경우에는 그 청약금액의 100%를 우선배정한다.

② 상기 ①의 방법으로 배정한 후 잔액이 발생한 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 청약금액 중 수요예측 결과에 따른 최종 배정금액 이내의 청약금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 기관투자자, 전문투자자 및 일반투자자에게 배정할 수 있으며, 이 경우 다음의 순서에 따른다.

(i) "수요예측 참여자"인 기관투자자 : "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 초과하여 청약한 부분에 대하여 금융투자협회의 "무보증사채 수요예측 모범규준"에 따라 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정한다. 이때 "공동대표주관회사"는 수요예측 참여여부, 참여금리수준, 참여금액 등을 감안하여 합리적으로 판단하여 배정한다.

(ii) "수요예측 참여자"가 아닌 전문투자자 및 기관투자자 : 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 십억원 미만의 금액은 절사하며 잔여금액은 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(iii) 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

c. 상기 a, b의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 제2조 제2항에 따라 공동대표주관회사가 인수한다.

③ 청약금이 "본 사채"의 발행금액 총액에 미달하는 경우, 제2조 제2항의 "인수비율"에 따라 잔여물량을 각 "공동대표주관회사"가 인수하고, "본 사채"의 납입일 당일 납입은행에 인수금액을 납입한다.

④ "본 사채"의 "공동대표주관회사"는 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"에 수요예측 및 청약의 결과를 반영하여 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행한다.

6. 일정

1) 납입일: 2021년 09월 08일

2) 발행일: 2021년 09월 08일

7. 납입장소

(주)우리은행 포항POSCO 금융센터

8. 상장일정

(1) 상장신청예정일: 2021년 09월 03일

(2) 상장예정일: 2021년 09월 08일

9. 사채권교부예정일 및 교부장소

"본 사채"에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 실물채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

10. 기타 모집 또는 매출에 관한 사항

(1) "본 사채"에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 합니다.

(3) 본 사채권의 원리금지급은 (주)포스코케미칼이 전적으로 책임을 집니다.

(4) 원금상환의무나 이자지급의무를 이행하지 않을 경우, 해당 원금상환일 또는 이자지급일의 다음날부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용한 연체이자를 지급합니다. 단, 동 연체대출이율 중 최고이율이 사채이자율을 하회하는 경우에는 사채이자율을 적용합니다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차: 17-1] | (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표주관회사 | 신한금융투자(주) | 00138321 | 서울특별시 영등포구 여의대로 70 | 15,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | 케이비증권(주) | 00164876 | 서울특별시 영등포구 여의나루로4길 21 | 15,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | NH투자증권(주) | 00120182 | 서울특별시 영등포구 여의대로 60 | 15,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | 삼성증권(주) | 00104856 | 서울특별시 서초구 서초대로74길 11 | 20,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로 88 | 15,000,000,000 | 0.14 | 총액인수 |

| [회 차: 17-2] | (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표주관회사 | 신한금융투자(주) | 00138321 | 서울특별시 영등포구 여의대로 70 | 5,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | 케이비증권(주) | 00164876 | 서울특별시 영등포구 여의나루로4길 21 | 5,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | NH투자증권(주) | 00120182 | 서울특별시 영등포구 여의대로 60 | 5,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로 88 | 5,000,000,000 | 0.14 | 총액인수 |

| 대표주관회사 | 키움증권(주) | 00296290 | 서울특별시 영등포구 여의나루로4길 18 | 20,000,000,000 | 0.14 | 총액인수 |

나. 사채의 관리

| [회 차 : 제17-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 사채관리금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 80,000,000,000 | 2,500,000 | - |

| [회 차 : 제17-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 사채관리금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 40,000,000,000 | 2,500,000 | - |

다. 특약사항

"본 사채"의 인수계약서 상의 특약사항은 다음과 같습니다.

| 제 20 조 (특약사항) 발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "공동대표주관회사"에게 통보하여야 한다. 단, 공시되어 있는 경우 공시로 갈음할 수 있다. 1. "발행회사"의 주식이나 주식으로 교부할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회결의 등 내부결의가 있은 때 2. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 3. "발행회사"의 영업의 일부 또는 전부의 변경, 정지 또는 양도 4. "발행회사"의 영업목적의 변경 5. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 6. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 발행회사의 중요한 자산 또는 영업의 전부 또는 중요한 일부를 양수도할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있은 때 8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회 결의 등 내부결의가 있은 때 9. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 10. 본 사채 이외의 사채를 발행하기로 하는 이사회의 결의가 있는 때 11.기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 주요 권리내용

가. 일반적인 사항

| (단위: 원) |

| 사채명칭 | 사채종류 | 발행가액(주1) | 이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|---|

| (주)포스코케미칼 제17-1회 |

무기명식 이권부 무보증 사채 | 80,000,000,000 | (주2) | 2024년 09월 09일 | - |

| (주)포스코케미칼 제17-2회 |

무기명식 이권부 무보증 사채 | 40,000,000,000 | (주3) | 2026년 09월 08일 | - |

| (주1) 본 사채는 2021년 08월 31일 09시에서 16시까지 금융투자협회 K-Bond 시스템을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률이 결정될 예정입니다. 상기에 기재되어 있는 가액은 발행 예정금액이며, 수요예측의 결과에 따라 공동대표주관회사와의 협의에 의해 제17-1회 및 제17-2회 무보증사채 발행총액은 금 이천억원(\200,000,000,000) 이하의 범위 내에서 변동될 수 있습니다. |

| (주2) 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최종으로 제공하는 (주)포스코케미칼 3년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율 |

| (주3) 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최종으로 제공하는 (주)포스코케미칼 5년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~+0.20%p.를 가산한 이자율 |

(1) 당사가 발행하는 제17-1회 및 제17-2회 무보증사채는 무기명식 이권부 공모사채로서, Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다.

(2) 주식으로 전환될 수 있는 전환청구권도 부여되어 있지 않으며, 「주식·사채 등의 전자등록에 관한 법률」에 따라 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물 사채권을 발행하지 아니합니다.

나. 기한의 이익 상실에 관한 사항(사채 보유자가 조기상환을 청구할 수 있는 권리(Put-option)을 보유하는 경우 그 권리의 조건 및 행사방법 등)

"갑"은 발행회사인 (주)포스코케미칼을 지칭하며, "을"은 사채관리회사인 한국증권금융을 지칭합니다.

|

14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “갑”은 즉시 본 사채에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “을”에게 이를 통지하여야 한다. (가) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함)이 파산 또는 회생절차개시의 신청을 한 경우 (나) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함) 이외의 제3자가 “갑”에 대한 파산 또는 회생절차개시의 신청을 하고 “갑”이 이에 동의(“갑” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “갑”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문 시 동의 의사 표명이 있는 경우에는 해당 심문 종결 시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “갑”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “갑”이 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “갑”이 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “갑”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “갑”이 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) 본 사채의 만기가 도래하였음에도 “갑”이 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “갑”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (아) 감독관청이 “갑”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우 ("중요한 영업"이라 함은 "갑"의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 "갑"이 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (자) "갑"이 본 사채 이외 사채에 관하여 기한의 이익을 상실한 경우 (차) "갑"이 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 “을”은 사채권자집회의 결의에 따라 “갑”에 대한 서면통지를 함으로써 “갑”이 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 본 사채에 의한 채무를 제외한 “갑”의 채무 중 원금 일천억원(₩ 100,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태 된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “갑”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “갑”이 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우 (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “갑”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “갑”이 (라) 기재 각 의무를 제외한 본 계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “을”이나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “갑”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 위 (다) 또는 (마)의 "갑"의 재산의 전부 또는 중요부분이라 함은 그 재산에 대한 강제집행(체납처분을 포함한다) 또는 담보권 실행이 이루어지는 경우 "갑"의 영업 또는 "본 사채"의 상환이 사실상 불가능할 정도의 주요 재산을 말한다. (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “을”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “갑”은 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “갑” 및 “을”에게 서면으로 통지함으로써 기 발생한 ‘기한이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한이익상실 원인사유’ 또는 새로 발생하는 ‘기한이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “갑” 및 “을”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’가 치유되거나 불 발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다.)와 ㉡ ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생과 관련하여 “을”이 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “을”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “을”은 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본 계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 중도상환을 청구할 수 있는 권리(Call-option 등)가 회사에 부여되어 있는 경우 중도상환권 또는 매도청구권의 조건, 통지방법 등

당사가 발행하는 제17-1회 및 제17-2회 무보증사채에는 중도상환(Call-option)을 청구할 수 있는 권리가 부여되어 있지 않습니다.

라. 사채 보유자의 권리가 다른 채권자의 권리보다 후순위일 경우 그에 관한 내용, 선순위 채권자의 권리 잔액

당사가 발행하는 제17-1회 및 제17-2회 무보증사채는 선순위로서 당사의 무담보 및 무보증 채무(사채를 포함하며 이에 한하지 않음. 단, 법령에 의하여 우선권이 인정되는 채무는 제외함)와 동순위에 있습니다.

마. 발행회사의 의무 및 책임

| 구분 | 원리금지급 | 재무비율유지 | 담보권설정제한 | 자산매각한도 | 지배구조변경 제한 |

|---|---|---|---|---|---|

| 내용 | 계약상 정하는 시기와 방법에 따라 원리금지급 |

부채비율 300% 이하 (연결 기준) |

최근 보고서 상 자기자본의 300%(연결 기준) | 최근 보고서 상 총 자산의 50% |

상호출자제한 기업집단 소속 유지 |

| (주1) 당사가 본 사채의 발행과 관련하여 2021년 08월 27일 한국증권금융과 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. |

| (주2) 본 사채는 2021년 08월 31일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 금 이천억원(\200,000,000,000) 이하의 범위 내에서 상기 원리금지급 규모가 조정될 수 있습니다. |

"사채관리계약서"상의 발행회사의 의무 및 책임에 관한 내용은 다음과 같습니다.

"갑"은 발행회사인 (주)포스코케미칼을 지칭하며, "을"은 사채관리회사인 한국증권금융을 지칭합니다.

|

제2-1조(발행회사의 원리금지급의무) ① “갑”은 사채권자에게 본 사채의 발행조건 및 본 계약에서 정하는 시기와 방법으로 원리금을 지급할 의무가 있다. ② “갑”은 원리금지급의무를 이행하기 위하여 ‘본 사채에 관한 지급대행계약’에 따라 지급대행자인 (주)우리은행 포항POSCO 금융센터 에게 기한이 도래한 원금과 이자를 지급할 수 있는 지급자금을 예치하여야 하고, “갑”은 이를 “을”에게 통지하여야 한다. ③ “갑”이 원금 또는 이자지급의무를 이행하지 아니한 때에는 동 연체금액에 대하여 제1-2조 제11호에서 규정한 연체이자를 지급하여야 하며, 이 경우 연체이자는 지급할 날(본 계약 제1-2조 제14호에 따라 기한이익이 상실된 경우에는 기한이익상실에 따른 변제기일)로부터 기산하여 이를 실제 지급한 날의 직전일 까지 계산 한다. 제2-2조(조달자금의 사용) ① “갑”은 본 사채의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. ② “갑”은 금융위원회에 증권발행실적보고서를 제출하는 경우 지체 없이 그 사실을 “을”에게 통지하여야 한다. 제2-3조(재무비율 등의 유지) “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지, 다음 각 호 사항을 이행하여야 한다. 1. “갑”은 부채비율을 300% 이하로 유지하여야 한다.(동 재무비율은 연결재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 부채비율은 47.8%, 부채규모는 1,130,068백만원이다. 제2-4조(담보권설정 등의 제한) ① “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “갑” 또는 타인의 채무를 위하여 “갑”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니 된다. 다만, 본 사채의 미지급된 원리금전액에 대하여도 담보를 동 순위 및 동일한 비율로 직접 제공하여주거나 또는 “을”이 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. ② 제1항은 다음 각 호의 경우에는 적용되지 않는다. 1. 자산의 구입대금을 조달할 목적으로 부담한 차입금채무를 담보하는 당해 자산상의 ‘담보권’ 2. 이행보증을 위한 담보제공이나 보증증권의 교부 3. 유치권 기타 법률에 의하여 설정되는 ‘담보권’ 4. 본 사채 발행 이후 지급보증 또는 ‘담보권’이 설정되는 채무의 합계액이 최근 보고서상 ‘자기자본’의 300%를 넘지 않는 경우(동 재무비율은 연결재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 설정된 지급보증 또는 담보권이 설정된 채무의 합계액은 0원이며 이는 “갑”의 최근 보고서상 ‘자기자본’의 0%이다. 5. 예외규정에 의하여 허용된 피담보 채무의 차환, 연장 또는 갱신에 의하여 발생하는 ‘담보권’ 및 타인의 채무를 위한 지급보증으로서, 당초의 피담보채무 및 지급보증금액이 증가하지 않는 경우 6. 프로젝트나 계약의 입찰에 응찰하거나 양해각서 체결을 하는 경우 그 성실 진행을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 7. 기업 인수업무 등을 추진함에 있어 실사의 성실 진행 등을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 8. 발행사가 속한 업종의 필수 가입 자율규제협회나 강제가입단체의 규약상 통상적으로 제공하여야 하는 담보나 보증 ③ 제1항에 따라 본 사채를 위하여 담보가 제공되는 경우에는, 관계법령에서 허용되는 범위 내에서 “을” 또는 “을”이 지명하는 자가 본 사채권자를 위하여 당해 담보를 보유하고 실행한다. “을” 또는 “을”이 지명하는 자의 이러한 담보보유 및 실행에 소요되는 합리적인 필요비용은 “갑”이 부담하며 “을”의 요청이 있는 경우 “갑”은 이를 선지급 하여야 한다. ④ 전항의 경우, 목적물의 성격상 적합한 경우 “을”은 해당 담보를 담보 목적의 신탁 등의 방법으로 신탁회사 등으로 하여금 이를 수탁처리 하게 할 수 있다. 제2-5조(자산의 처분제한) ① “갑”은 하나의 회계연도에 1회 또는 수회에 걸쳐 자산총계의 50%(자산처분 후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매,양도,임대 기타 처분할 수 없다. (동 재무비율은 연결재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 자산규모(자산총계)는 3,495,993백만원이다. ② “갑”은 매매,양도,임대 기타 처분에 의하여 획득한 현금으로 채무를 상환하는 경우 본 사채보다 선순위채권을 대상으로 하여야 한다. ③ 제1항의 처분 제한은 다음의 경우 적용되지 아니한다. 1. “갑”의 일상적이고 통상적인 업무 중 일부가 금융자산의 취득과 처분 등의 업무인 경우 시장거래, 약관에 의한 정형화된 거래 등 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 통상 업무로서의 금융자산의 처분 2. 정당한 공정가액 기타 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 재고 자산의 처분 제2-5조의2(지배구조변경 제한) ① “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지 “갑”의 지배구조 변경사유가 발생하지 않도록 한다. 지배구조 변경사유란 “갑”이 「독점규제 및 공정거래에 관한 법률」 제14조에 따른 상호출자제한기업집단에서 제외되는 경우를 말한다. 단, 계약체결 이후 법령상 상호출자제한기업집단 지정요건 등 변경으로 상호출자제한기업집단에서 제외되는 경우는 지배구조변경으로 보지 아니한다. 계약체결일 현재 “갑”이 속한 상호출자제한기업집단은 “포스코”이다. ② 제1항에도 불구하고 다음 각 호를 이행하는 경우 지배구조변경 사유에 해당하지 않는 것으로 본다. 1. “갑”은 제1항에서 정한 지배구조변경이 발생한 경우 지체 없이 “을”에게 다음 각 목의 내용을 포함하여 통지하여야 한다. 가. 지배구조변경 발생에 관한 사항 나. 사채권자는 보유채권 전부 또는 일부에 대하여 상환을 요구할 수 있다는 내용 다. 상환가격은 상환청구금액(원금)의 100%이며 경과이자 및 미지급이자는 별도로 지급한다는 내용(상환가격은 상환금액의 100% 이상) 라. 상환청구기간(본 통지일로부터 30일 이내에 2주일 이상) 마. 상환대금 지급일자(상환청구기간 종료일로부터 1개월 이내) 2. “갑”은 상환대금 지급일에 상환대금과 경과이자 및 미지급이자를 사채권자에게 지급하여야 한다.

제2-6조(사채관리계약이행상황보고서) ① “갑”은 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 본 사채와 관련하여 <별첨1> 양식의 「사채관리계약이행상황보고서」를 작성하여 “을”에게 제출하여야 한다. ② 제1항의 「사채관리계약이행상황보고서」에는 “갑”의 외부감사인이 「사채관리계약이행상황보고서」의 내용에 사실과 상위한 사항이 없는가를 확인한 확인서 및 관련증빙자료를 첨부하여야 한다. 단,「사채관리계약이행상황보고서」의 내용이 "갑"의 외부감사인이 작성한 직전 기말 또는 반기 감사보고서(검토보고서)의 내용과 일치하거나 동 보고서의 내용에서 확인될 수 있는 경우에는 위 확인서의 제출을 감사보고서(검토보고서)의 제출로 갈음할 수 있다. ③ “갑”은 제1항의 「사채관리계약이행상황보고서」에 “갑”의 대표이사, 재무담당책임자가 기명 날인하도록 하여야 한다. ④ “을”은 「사채관리계약이행상황보고서」를 “을”의 홈페이지에 게재하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “갑”은 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체 없이 그 사실을 “을”에게 통지하여야 한다. ② “갑”이 법 제161조의 규정에 의하여 신고를 하여야 하는 때에는 신고의무 발생일에 지체 없이 신고한 내용을 “을”에게 통지하여야 한다. ③ “갑”은 ‘기한이익상실사유’의 발생 또는 ‘기한이익상실 원인사유’가 발생한 경우에는 지체 없이 이를 “을”에게 통지하여야 한다. ④ “갑”은 본 사채 이외의 다른 금전지급채무에 관하여 기한이익을 상실한 경우에는 이를 “을”에게 즉시 통지하여야 한다. ⑤ “을”은 단독 또는 공동으로 ‘본 사채의 미상환액’의 10분의1 이상을 보유하는 사채권자가 요구하는 경우에는 관계법령의 위반이 없는 이상 “갑”으로부터 제공받은 자료 및 정보의 사본을 요구일로부터 7일 이내에 교부하여야 한다. 제2-8조(발행회사의 책임) “갑”이 본 계약과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “을” 또는 본 사채권자에게 손해를 발생시킨 때에는 “갑”은 이에 대하여 배상의 책임을 진다. |

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국증권금융과 사채관리계약을 체결하였으며, 사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [회 차 : | 17-1 | ] | (단위: 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 80,000,000,000 | 2,500,000 | - |

| [회 차 : | 17-2 | ] | (단위: 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 40,000,000,000 | 2,500,000 | - |

나. 사채관리회사와 주관회사 및 발행기업과의 거래관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

- 사채관리회사와 주관회사 및 발행기업과의 거래관계

| 구 분 | 해당 여부 | |

|---|---|---|

| 주주 관계 | 사채관리회사가 발행회사의 최대주주 또는 주요주주 여부 |

해당 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원겸임 관계 | 사채관리회사의 임원과 발행회사 임원 간 겸직 여부 |

해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 |

해당 없음 |

| 기타 이해관계 | 사채관리회사와 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 |

해당 없음 |

- 사채관리회사의 사채관리실적(증권신고서 작성기준일 전일 기준)

| (단위 : 건, 억원) |

| 구분 | 실적 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 2021년 | 2020년 | 2019년 | 2018년 | 2017년 | 2016년 | 2015년 | 2014년 | 2013년 | 계 | |

| 계약체결 건수 | 81건 | 117건 | 131건 | 125건 | 115건 | 136건 |

136건 |

112건 | 79건 | 1,032건 |

| 계약체결 위탁금액 | 20조 3,770억 | 29조 4,840억 | 30조 440억 | 24조 2,580억원 | 22조 2,190억원 | 22조 1,910억원 |

24조 9,340억원 |

23조 4,037억원 | 14조 5,060억원 | 211조 4,167억원 |

| * 업무개시일 : 2013.1.18 / 2021년 08월 26일 기준 |

- 사채관리 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국증권금융㈜ | 사채관리팀 | 02-3770-8556, 8646, 8605 |

다. 사채관리회사의 권한

|