|

|

대표이사확인서_20210817 |

투 자 설 명 서

2021년 8월 18일 |

|

| ( 발 행 회 사 명 ) 에이비온 주식회사 |

|

| ( 증권의 종목과 발행증권수 ) 기명식 보통주 2,280,000주 |

|

| ( 모 집 또는 매 출 총 액 ) 33,060,000,000원 ~ 38,760,000,000원 |

|

| 1. 증권신고의 효력발생일 : |

2021년 8월 18일 |

| 2. 모집가액 : |

14,500원 ~ 17,000원 |

| 3. 청약기간 : |

2021년 08월 30일 ~ 08월 31일 |

| 4. 납입기일 : |

2021년 09월 02일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr 서면문서 : 1) 한국거래소 (서울특별시 영등포구 여의나루로 76) 2) 에이비온㈜ (서울시 구로구 디지털로 242 한화비즈메트로 9층 915호) 3) 미래에셋증권㈜ - 본점 : 서울특별시 중구 을지로 5길 26 - 지점 : 별첨 참조 4) 한화투자증권㈜ - 본점 : 서울특별시 영등포구 여의대로 56 - 지점 : 별첨 참조 5) 유진투자증권㈜ - 본점 : 서울특별시 영등포구 국제금융로24 - 지점 : 별첨 참조 |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 | |

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| ( 대 표 주 관 회 사 명 ) 미래에셋증권 주식회사, 한화투자증권 주식회사 |

【 대표이사 등의 확인 】

|

|

대표이사확인서_20210817 |

【 본 문 】

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

|---|---|

| 사업위험 |

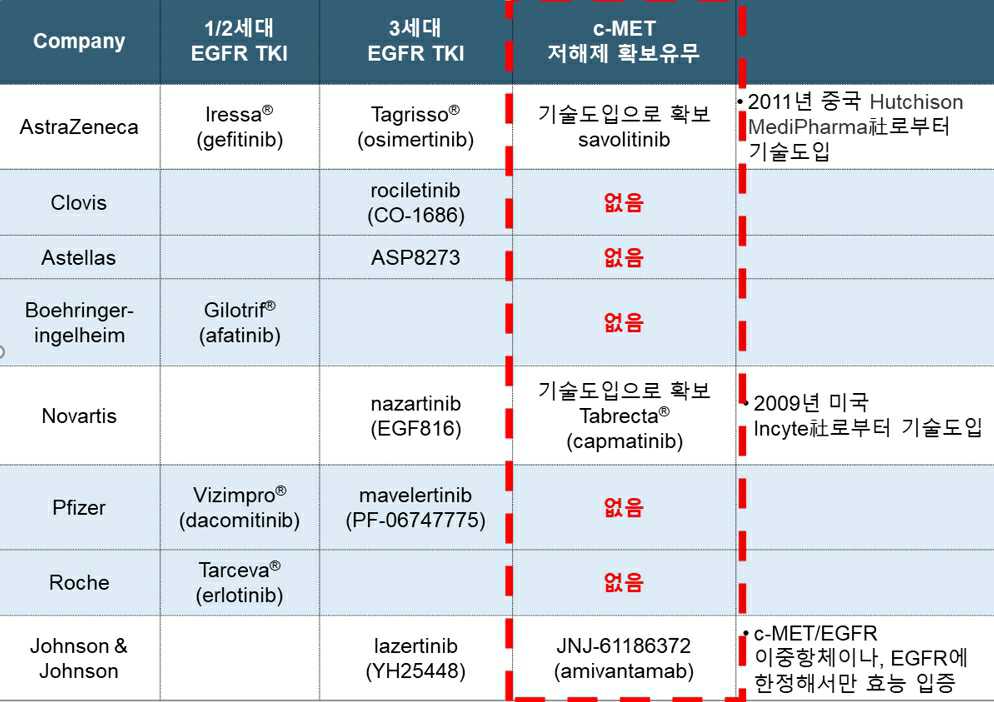

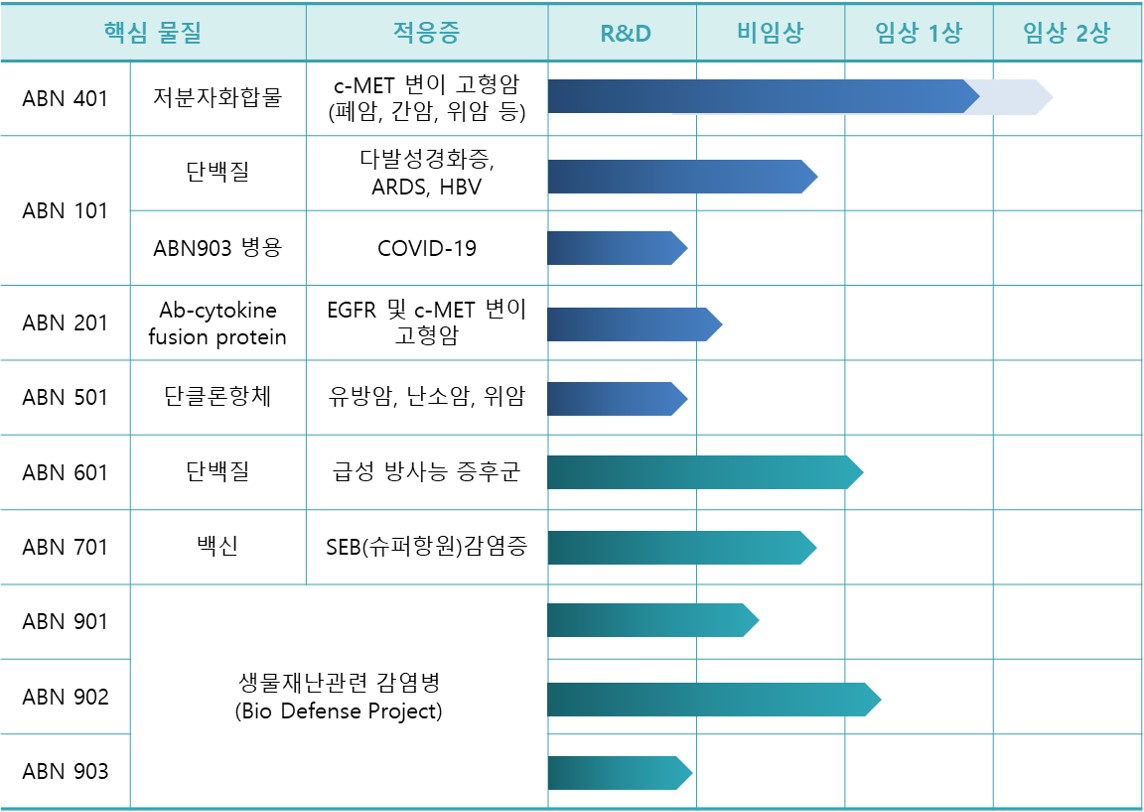

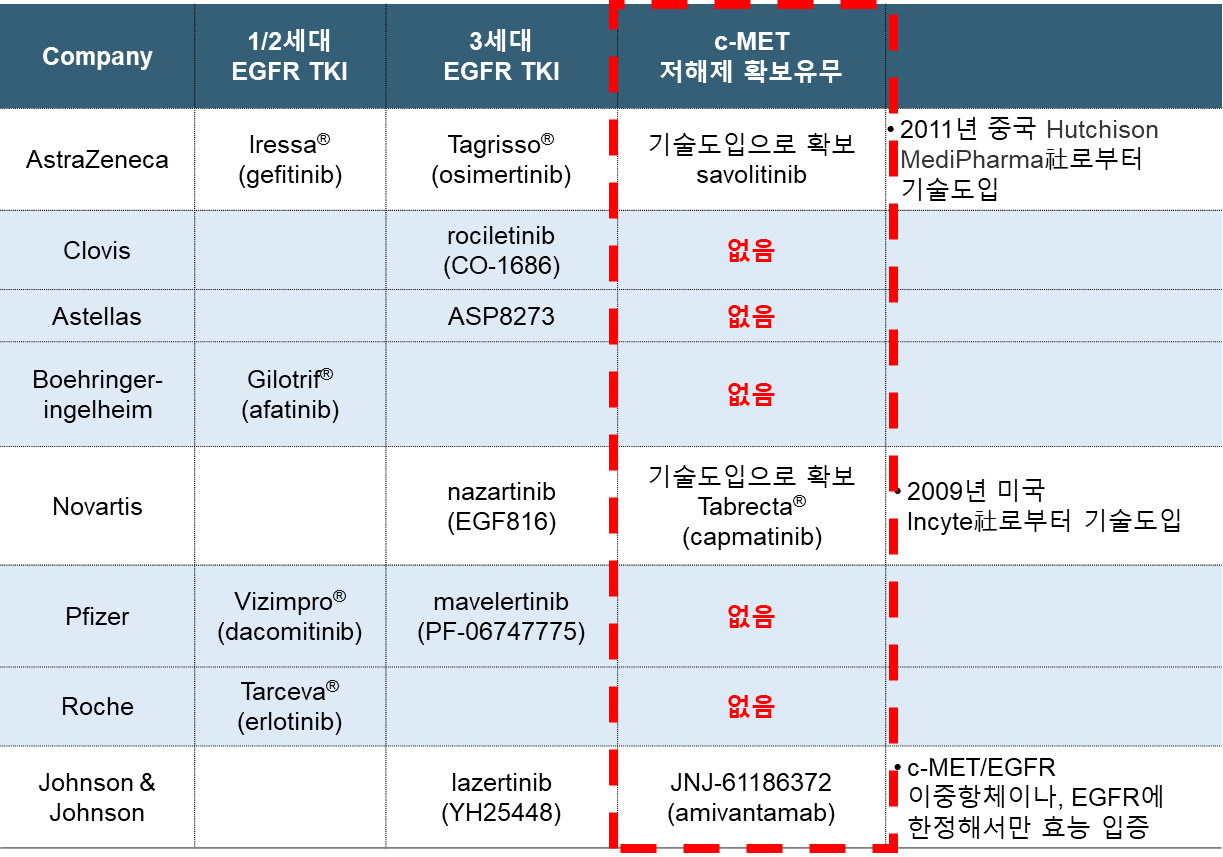

가. COVID-19로 인한 글로벌경제 침체 및 주식시장 변동 위험 나. 항암제 개발사업 특성에 따른 위험 당사는 연구개발 전문 바이오 벤처기업으로 바이오마커 및 동반진단을 기반으로 한 항암제 자체개발을 목적으로 하고 있습니다. 일반적으로 신약개발은 후보물질의 발굴에서부터 완제의약품의시장 판매까지 통상적으로 10년 이상의 오랜 시간과 대규모 비용이 소요되며, 후보물질의 발굴 뿐만 아니라 개발 과정에서 임상 시험을 통하여 약물의 효능과 안정성을 충분히 입증하여야 합니다. 당사의 사업구조는 이러한 신약개발 단계에서의 부담을 줄이기 위함이며, 기술이전 계약을 통해 수익을 조기에 실현하기 위한 노력을 하고 있습니다. 마. 목표시장 내 경쟁 심화에 따른 위험 바. 신규 치료제 등장에 따른 위험

|

| 회사위험 |

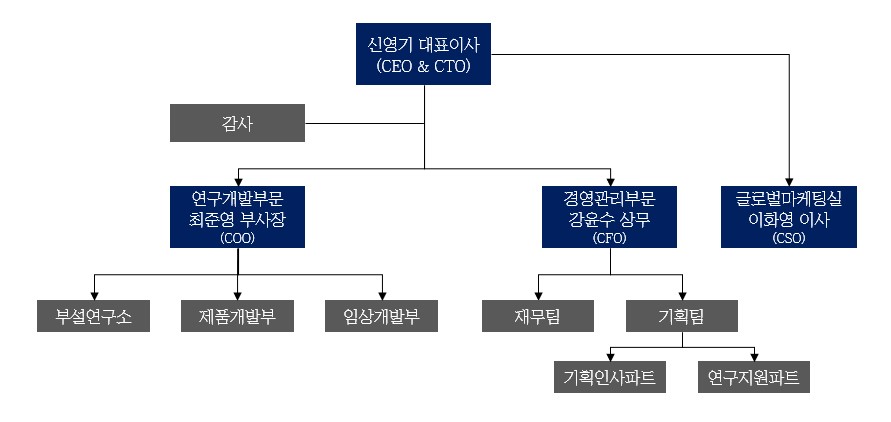

가. 기술성장특례 적용 기업에 따른 이익 미실현 관련 위험 바. 이해관계자 관련 위험 록원바이오융합연구재단은 신영기 대표이사가 재단이사 중 1인으로 있는 재단으로 연구용역 위탁 거래 및 매출거래가 존재합니다. 록원바이오융합연구재단과의 용역 위탁 거래는 현재 국내에 동반진단 방식인 CTC, ddPCR장비를 도입한 임상검체 분석기관이 존재하지 않다는 점, 해외분석기관과의 거래 시의 소요비용 등을 고려하였을 때 합리적 수준에서 거래가 이루지고 있습니다. 차. 지적재산권 관련 위험 증권신고서 제출일 현재, 당사는 국내외 41건의 지적재산권을 보유하고 있습니다. 당사와 같은 신약을 개발하고 라이선스-아웃을 주요 비즈니스 모델로 하는 바이오테크 기업에서 반드시 전략적 고려를 해야 하는 부분으로 타깃 시장 별로 특허를 전략적으로 등록 및 관리하고 특허의 기간을 효과적으로 연장함으로써 지속적인 수익을 창출하는 전략이 필수적입니다. 당사는 이를 위해 연구개발 초기부터 특허법인과 함께 지식재산권 기반기술을 획득하고 특허 포트폴리오 구성을 통해 지속적인 지적재산권을 획득하는 에버그리닝(ever-greening) 전략을 수립하여 관리하고 있습니다. 에버그리닝 전략을 기반으로 모든 파이프라인에 IP R&D 및 특허 분석을 통해 기초 물질에 대한 특허를 획득한 이후 제조공정, 제형, 용법용량 특허 등의 후속 회피 전략으로 지속적인 특허 창출로 경쟁사에 대한 기술 진입장벽을 만들고 기술의 우위성 및 독점성을 확보하며 효율적인 특허전략을 수립하고 있습니다.

카. 분쟁에 따른 우발채무 등에 관한 위험 파. 정부 연구개발 과제 수행 관련 위험 당사는 증권신고서 작성기준일 현재 총7개 기관으로부터 21건의 정부과제를 수행한 바 있으며, 현재 3건의 과제를 특이사항 없이 진행중에 있습니다. 당사는 이와 같은 정부과제의 성공적인 수행 및 진행을 통해 당사 연구개발에 필요한 자금 중 상당부분을 충당하여 왔습니다. 특히, 핵심 파이프라인인 ABN401은 당사의 신약개발 가능성과 능력을 입증 받아 후보물질 단계에서부터 비임상시험 및 임상시험 전 단계에 걸쳐 범부처신약개발사업단, 보건복지부와 중소기업청으로부터 연구비를 지원받았습니다. |

| 기타 투자위험 |

가. 투자설명서 교부 관련 사항 라. 비교기업 선정의 부적합성 가능성 당사는 금번 공모 시 사업의 유사성, 재무적 기준 등을 고려하여 비교기업을 선정하여 공모가액 산출에 적용하였습니다. 그러나 비교 참고회사 선정기준의 임의성 및 기타 주식가치에 영향을 미칠 수 있는 사항의 차이점으로 인해 비교기업 선정의 부적합성이 존재할 수 있으므로 투자자께서는 투자 시 이 점 유의하시기 바랍니다. 아. 기술성장기업 특례 적용에 따른 관리종목 지정 위험

그럼에도 불구하고 손익구조가 안정되지 않아 영업활동으로 인한 현금흐름의 적자가 지속 발생할 수 있으며, 기술이전이 지연되거나 연구 개발 중인 신약후보물질의 연구개발비가 증가될 경우 또는 금번 공모자금조달이 실패하는 등의 기타 상황으로 인해 재무안정성 및 유동성이 악화될 가능성이 존재합니다. 이외에도 경쟁약물의 등장, 내ㆍ외부 경영 환경의 변화 등 다양한 요인으로 인해 당사의 재무안정성 및 성장성은 악화될 수 있으며, 이에 따라「코스닥시장 상장규정」 제28조(관리종목)에 의한 기술성장기업으로서 관리종목 지정 요건에 대한 유예기간이 종료된 이후 관리종목으로 지정될 위험이 있습니다. 투자자께서는 이를 유의하여 투자하시기 바랍니다. 자. 상장 시 기준가격 산정 관련 사항 당사는 코넥스시장 상장법인으로 당사의 주식은 코스닥시장 매매개시일 전일까지 코넥스시장에서 매매거래가 가능합니다. 다만, 코스닥시장 상장 시 기준가격은 코넥스시장 주가와 연동되어 산정되므로 수요예측을 통해 확정된 공모가격과 차이가 발생할 수 있는 바, 투자자께서는 이 점에 유의하시기 바랍니다. 저. 재무제표 작성기준일 이후 변동 사항 미반영 유의 본 증권신고서상의 재무제표에 관한 사항은 2021년 반기 작성기준일 이후의 변동을 반영하지 않았으니 투자에 유의하시기 바랍니다.

터. 인수수수료율 및 상장주선인 의무인수에 관한 사항 금번 공모에 대하여 공동대표주관회사인 미래에셋증권㈜과 한화투자증권㈜은 발행회사로부터 금번 모집주식 및 의무인수분의 4.0%(1.0% 범위 내에서 별도 인센티브)에 해당하는 금액을 인수수수료로 수취할 예정입니다. 당사는 기술성장기업(기술특례상장) 상장요건을 통해 상장하는 기업으로 과거 전체 기술성장기업 상장기업 인수수수료율 평균 4.71%과 비교시 적절한 수준으로 판단됩니다. 한편, 코스닥시장 상장규정 제26조 제6항에 따라 상장주선인은 공모물량의 3%(취득금액이 10억원을 초과하는 경우에는 10억원에 해당하는 수량)를 의무인수하여야 합니다. 퍼. 상장주선인 주식 취득 관련 지분 희석 위험 코스닥시장 상장규정 제 26조 제6항 제2호에 의해 당사의 상장주선인인 미래에셋증권㈜과 한화투자증권㈜은 모집ㆍ매출하는 주식의 100분의 3에 해당하는 수량(취득금액이 10억원을 초과하는 경우에는 10억원에 해당하는 수량)인 68,400주를 공모주식과 별도로 추가로 인수하게 됩니다. 또한, 상장규정에 따른 상장주선인의 의무 취득분은 상장 후 3개월간 계속보유하여야 합니다. 이처럼 공모 이외의 주식수 증가로 인해 주식가치가 희석될 수 있습니다. 투자자께서는 이점에 유의하여 주시기 바랍니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| (단위 : 원, 주) |

| 인수인 | 증권의 종류 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 공동대표 | 미래에셋증권 | 기명식보통주 | 1,413,600 | 20,497,200,000 | 896,243,376 | 총액인수 |

| 공동대표 | 한화투자증권 | 기명식보통주 | 661,200 | 9,587,400,000 | 355,500,792 | 총액인수 |

| 인수회사 | 유진투자증권 | 기명식보통주 |

205,200 | 2,975,400,000 | 110,327,832 | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021.08.30 ~ 2021.08.31 | 2021.09.02 | 2021.08.30 | 2021.09.02 | - |

| 청약이 금지되는 공매도 거래 기간 | |

| 시작일 | 종료일 |

| 2021.07.13 | 2021.08.29 |

| 주1) | 모집(매출) 예정가액(이하 "공모희망가액"이라 한다.)과 관련된 내용은「제1부 모집 또는 매출에 관한 사항」- 「Ⅳ. 인수인의 의견(분석기관의 평가의견)」의 「4. 공모가격에 대한 의견」부분을 참조하시기 바랍니다. | ||||||||||||

| 주2) | 모집(매출)가액, 모집(매출)총액, 인수금액 및 인수대가는 공동대표주관회사인 미래에셋증권㈜ 및 한화투자증권㈜과 발행회사 에이비온㈜이 협의하여 제시한 희망공모가액인 14,500원 ~ 17,000원 중 최저가액 기준입니다. |

||||||||||||

| 주3) | 모집(매출)가액의 확정(이하 "확정공모가액"이라 한다.)은 청약일 전에 실시하는 수요예측 결과를 반영하여 공동대표주관회사인 미래에셋증권㈜, 한화투자증권㈜와 발행회사인 에이비온㈜가 재협의한 후 1주당 확정공모가액을 최종 결정할 예정이며, 모집(매출)가액의 확정 시 정정신고서를 제출할 예정입니다. | ||||||||||||

| 주4) | 증권의 발행 및 공시 등에 관한 규정 제2-3조 2항 제1호에 따라 정정신고서 상의 공모주식수는 금번 제출한 증권신고서의 공모할 증권수의 100분의 80 이상과 100분의 120이하에 해당하는 증권수로 변경가능합니다. | ||||||||||||

| 주5) |

청약일 한편, 금번 공모의 경우 일반청약자가 각 청약사무취급처에 개설된 계좌에 동시에 청약하는 중복청약 및 하나의 청약사무취급처에 개설된 복수의 계좌를 이용하는 이중청약을 할 수 없으며, 일반청약자가 중복청약을 하는 경우 청약 수량과 관계없이 가장 먼저 접수된 청약만을 유효한 것으로 인정하며, 이중청약을 하는 경우에는 그 전부를 청약하지 않은 것으로 간주하오니, 이 점 유의하시기 바랍니다. 중복청약의 적격청약 기준은 아래와 같습니다.

|

||||||||||||

| 주6) | 기관투자자와 일반청약자의 청약 후 최종 미청약 물량에 대해 인수하고자 하는 기관투자자의 경우, 청약 종료 후 배정 전까지 추가로 청약할 수 있습니다. | ||||||||||||

| 주7) | 본 주식은 코스닥시장 상장을 목적으로 모집하는 것으로 2021년 4월 28일 상장예비심사청구서를 제출하여 2021년 07월 01일 한국거래소로부터 '사후 이행사항'을 제외하고 신규상장 예비심사 승인을 받았습니다. - '사후 이행사항': 신규상장신청일(모집 또는 매출의 완료일)까지 코스닥시장 상장규정 제6조제1항제3호(주식의 분산)의 요건을 구비하여야 함. 따라서, 금번 공모를 통해 신규상장신청일까지 '사후 이행사항'을 충족하면 본 주식은 코스닥 시장에 상장되어 거래할 수 있게 되지만, 만일 일부 요건이라도 충족하지 못하거나 상장재심사 사유에 해당되어 재심사 승인을 받지 못할 경우 본 주식은 코스닥 시장에서 거래할 수 없어 환금성에 큰 제약을 받을 수도 있음을 유의하시기 바랍니다. |

||||||||||||

| 주8) | 인수대가는 공모금액 및 상장주선인의 추가 의무인수 금액을 합산한 금액의 4.0%에 해당하는 금액입니다. 상기 인수대가는 발행회사와 대표주관회사가 협의하여 제시한 희망공모가액 범위(14,500원 ~ 17,000원)의 최저가액 기준이며, 향후 수요예측 이후 결정되는 확정공모가액에 따라 변동될 수 있습니다. 또한 이와 별도로 발행회사는 대표주관회사에게 상장 관련 업무 성실도, 기여도 등을 종합적으로 감안하여 발행회사가 결정한 금액을 조달금액 1.0% 범위 내에서 성과수수료로 지급할 수 있습니다. |

||||||||||||

| 주9) |

코스닥시장 상장규정 제26조 제6항에 의해 상장주선인인 미래에셋증권㈜ 및 한화투자증권㈜는 공모물량의 3%(취득금액이 10억원을 초과하는 경우에는 10억원에 해당하는 수량)를 당해 모집(매출)하는 가액과 동일한 가액으로 취득하여야 합니다. 그 세부 내역은 다음과 같습니다.

- 상기 취득분은 모집(매출)주식과는 별도로 신주가 발행되어 상장주선인이 취득하게 됩니다. 단, 모집(매출)하는 물량의 청약이 미달될 경우에는 주식수가 변동될 수 있습니다. 관련된 내용은『제1부 모집 또는 매출에 관한 사항』- 『Ⅰ. 모집 또는 매출에 관한 일반사항』의 『5. 인수 등에 관한 사항』부분을 참조하시기 바랍니다. |

||||||||||||

| 주10) | 금번 공모에서는 증권 인수업무 등에 관한 규정 제10조의3(환매청구권) 제1항 각 호에 해당하는 사항이 존재하지 않으며, 이에 따라 증권 인수업무 등에 관한 규정 제10조의3(환매청구권)에 따라 일반청약자에게 공모주식을 인수회사에 매도할 수 있는 권리(이하 "환매청구권" 이라 합니다)를 부여하지 않습니다. | ||||||||||||

| 주11) | 자본시장법 제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2021년 07월 13일부터 2021년 08월 29일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의 제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 금융투자업 규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용 됩니다. ※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우(매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도 하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위(금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위)가 모집(매출)에 따른 주식을 취득하는 경우 |

2. 공모방법

금번 에이비온(주)의 코스닥시장 상장공모는 신주모집 2,280,000주(공모주식수의 100.0%)의 일반공모 방식에 의합니다.

가. 공모증권의 배정내역

|

【공모방법 : 일반공모】 |

|

공모대상 |

주식수(비율) |

비고 |

|

일반공모 |

2,280,000 주(100.0%) |

고위험고수익투자신탁 및 |

|

합계 |

2,280,000 주(100.0%) |

- |

| 주1) | 「증권의 발행 및 공시 등에 관한 규정」 제2-3조 제2항 제1호에 근거하여 정정신고서상의 공모주식수는 금번 제출하는 증권신고서 상의 공모주식수의 100분의 80 이상과 100분의 120 이하에 해당하는 주식수로 변경 가능합니다. |

| 주2) | 『근로복지기본법』제38조 제2항 및 『증권 인수업무 등에 관한 규정』 제9조 제1항 제2호에 근거하여 우리사주조합에게 공모주식의 100분의 20 의 범위에서 우선적으로 배정할 수 있으나, 금번 공모 시에는 우리사주조합에 우선배정을 실시하지 않습니다. |

|

【청약대상자 유형별 공모대상 주식수】 |

|

공모대상 |

주식수 | 비율 |

비 고 |

|

일반청약자 |

570,000 주 ~ 684,000 주 |

25.0% |

- |

|

기관투자자 |

1,596,000 주 ~ 1,710,000 주 |

70.0% |

고위험고수익투자신탁 및 |

|

합 계 |

2,280,000 주 |

100.0% |

- |

| 주1) | 2020.11.30 개정된 「증권 인수업무 등에 관한 규정」 제9조 제1항 제3호에 따라 일반청약자에게 공모주식의 25% 이상을 배정합니다. |

| 주2) | 2020.11.30 개정된 「증권 인수업무 등에 관한 규정」 제 9조 제1항 제4호에 따라 고위험고수익투자신탁(「상법 제469조 제2항 제3호」에 따른 사채로서 「자본시장과 금융투자업에 관한 법률(이하 "법"이라 한다) 제4조 제7항 제1호」에 해당하는 증권을 제외한 비우량채권과 코넥스 상장주식의 합산 보유비율이 100분의 45 이상인 경우에 한한다. 이하 동일하다.)에게 공모주식의 100분의 5이상을 배정합니다. |

| 주3) |

「증권 인수업무 등에 관한 규정」 제9조 제1항 제5호에 근거하여 벤처기업투자신탁(사모의 방법으로 설정된 벤처기업투자신탁의 경우 최초 설정일로부터 1년 6개월 이상의 기간 동안 환매가 금지된 벤처기업투자신탁을 말합니다.)에 공모주식의 30% 이상을 배정합니다. 이 경우 「증권 인수업무 등에 관한 규정」 제9조 제8항에 근거하여 해당 벤처기업투자신탁에 공모주식을 배정함에 있어 수요예측에 참여하여 제출한 매입 희망가격이 공모가격 이상이고, 의무보유확약기간이 동일한 경우 벤처기업투자신탁별 배정 수량은 배정금액이 해당 투자신탁 자산총액의 100분의 10을 초과하지 않는 범위에서 다음 각 호의 어느 하나에 해당하는 방법으로 배정합니다. 1. 수요예측에 참여한 벤처기업투자신탁의 순자산의 크기에 비례하여 결정하는 방법 2. 제1호의 방법에 따라 결정된 수량에 공모의 방법으로 설립된 벤처기업투자신탁은 110%의 가중치를, 사모의 방법으로 설립된 벤처기업투자신탁은 100%의 가중치를 부여하여 조정수량을 산출한 후, 해당 조정수량의 크기에 비례하여 결정하는 방법 |

| 주4) | 2020.11.30 개정된 「증권 인수업무 등에 관한 규정」 제9조 제1항 제6호의 개정에 따라 일반청약자 배정물량인 공모 물량의 25%에 추가적으로 우리사주조합원의 청약 수량을 제외한 물량을 공모주식의 5% 내에서 발행회사와 협의하여 일반청약자에게 배정할 수 있습니다. |

| 주5) | 「증권 인수업무 등에 관한 규정」 제9조 제1항 제7호에 근거하여 주1~4)에 따른 배정 후 잔여주식을 기관투자자에게 배정합니다. |

| 주6) | 「증권 인수업무 등에 관한 규정」 제9조 제3항에 근거하여 본 공모주식의 청약조건을 충족하는 청약자 유형군의 청약수량이 배정비율에 미달하는 경우에는 다른 청약자 유형군에 배정할 수 있습니다. |

나. 모집의 방법 등

|

【모집방법 : 일반공모】 |

|

모집대상 |

주식수(비율) |

비고 |

|

일반공모 |

2,280,000 주(100.0%) |

고위험고수익투자신탁 및 |

|

합계 |

2,280,000 주(100.0%) |

- |

|

【모집 세부내역 |

|

모집대상 |

배정주식수 |

비율 |

주당 모집가액 |

모집총액 |

비 고 |

|

일반청약자 |

570,000 주 |

25.0% |

14,500원 ~17,000원 |

8,265,000,000원 ~ 9,918,000,000원 |

- |

|

기관투자자 |

1,596,000 주 |

70.0% |

23,142,000,000원 ~ 24,795,000,000원 |

고위험고수익투자신탁 및 벤처기업투자신탁 배정수량 포함 |

|

|

합 계 |

2,280,000 주 |

100.0% |

33,060,000,000원 ~ 38,760,000,000원 |

- |

| 주1) |

모집대상 주식에 대한 인수비율은 다음과 같습니다.

|

|||||||||||||||||||||||||

| 주2) |

금번 모집에서 일반청약자에게 배정된 모집물량은 공동대표주관회사인 미래에셋증권㈜와 한화투자증권㈜, 인수회사인 유진투자증권㈜를 통하여 청약이 실시됩니다.

|

|||||||||||||||||||||||||

|

주3) |

※ 기관투자자: 「증권 인수업무 등에 관한 규정」 제2조제8호에 의한 다음 각 목에 해당하는 자를 말합니다. |

|||||||||||||||||||||||||

|

주4) |

※ "고위험고수익투자신탁"이란 「조세특례제한법」제91조의15 제1항에 따른 투자신탁 등을 말하며,「자본시장과 금융투자업에 관한 법률」에 따른 집합투자기구, 투자일임재산 또는 특정금전신탁으로서 다음 각 호의 요건을 모두 갖춘 것을 말합니다. |

|||||||||||||||||||||||||

|

주5) |

※ "벤처기업투자신탁"이란 「조세특례제한법」 제16조제1항제2호의 벤처기업투자신탁으로서(대통령령 제28636호 「조세특례제한법 시행령」 일부개정령 시행 이후 설정된 벤처기업투자신탁에 한한다)다음 각 호의 요건을 갖춘 신탁을 말합니다. ③ 투자신탁의 설정일부터 6개월 이내에 투자신탁 재산총액에서 다음 각 목에 따른 비율의합계가 100분의 50 이상일 것. 이 경우 투자신탁 재산총액에서 가목1)에 따른 투자를 하는 재산의 평가액이 차지하는 비율은 100분의 15 이상이어야 한다. 가. 벤처기업에 다음의 투자를 하는 재산의 평가액의 합계액이 차지하는 비율 1)「벤처기업육성에 관한 특별조치법」 제2조제1호에 따른 투자 2) 타인 소유의 주식 또는 출자지분을 매입에 의하여 취득하는 방법으로 하는 투자 나. 벤처기업이었던 기업이 벤처기업에 해당하지 아니하게 된 이후 7년이 지나지 아니한 기업으로서 「자본시장과 금융투자업에 관한 법률」에 따른 코스닥시장에 상장한 중소기업 또는 제10조제1항에 따른 중견기업에 가목1) 및 2)에 따른 투자를 하는 재산의 평가액의 합계액이 차지하는 비율 ④ 제3항의 요건을 갖춘 날부터 매 6개월마다 같은 항 각 목 외의 부분 전단 및 후단에 따른 비율을 매일 6개월 동안 합산하여 같은 기간의 총일수로 나눈 비율이 각각 100분의 50 및 100분의 15 이상일 것. 다만, 투자신탁의 해지일 전 6개월에 대해서는 적용하지 아니한다. |

|||||||||||||||||||||||||

|

주6) |

※ 집합투자회사등의 경우 「증권 인수업무 등에 관한 규정」제9조의2(자기 또는 관계인수인이 인수한 주식의 배정)에 의거, 수요예측에 참여하기 위해서는 다음과 같은 조건을 충족해야 합니다. |

|||||||||||||||||||||||||

|

주7) |

※투자일임회사와 부동산신탁회사의 경우 「증권 인수업무 등에 관한 규정」제5조의2에 의거, 수요예측에 참여하기 위해서는 다음과 같은 참여조건을 충족해야 합니다. 1. 제2조제8호에 따른 기관투자자일 것 2. 제9조제4항 각호의 어느 하나에 해당하지 아니할 것 3. 제17조의2제5항제1호에 따라 불성실 수요예측 참여자로 지정되어 기업공개를 위한 수요예측에 참여 및 공모주식 배정이 금지된 자가 아닐 것 ② 투자일임회사는 투자일임재산으로 수요예측에 참여하는 경우 제1항의 조건이 모두 충족됨을 확인하여야 하며, 이에 대한 확약서를 대표주관회사에 제출하여야 한다. ⑤ 고위험고수익투자신탁을 운용하는 기관투자자는 고위험고수익투자신탁으로 수요예측에 참여하는 경우 제2조제18호의 요건이 모두 충족됨을 확인하여야 한다. |

|||||||||||||||||||||||||

|

주8) |

배정주식수(비율)의 변경 |

|||||||||||||||||||||||||

|

주9) |

주당 모집가액이란 대표주관회사인 미래에셋증권㈜와 한화투자증권㈜와 에이비온㈜가 제시한 공모희망가액 14,500원 ~ 17,000원 중 최저가액으로서, 청약일 전에 대표주관회사인 미래에셋증권㈜가 수요예측을 실시하며, 동 수요예측 결과를 반영하여 미래에셋증권㈜과 한화투자증권㈜와 에이비온㈜이 협의한 후 주당 확정공모가액을 최종 결정할 예정입니다. |

|||||||||||||||||||||||||

|

주10) |

모집총액은 대표주관회사와 발행회사가 협의하여 제시한 공모희망가액 14,500원 ~ 17,000원 중 최저가액인 14,500원을 근거로 하여 계산한 금액이며, 확정된 가액이 아니므로 추후 변동될 수 있습니다. |

|||||||||||||||||||||||||

|

주11) |

증권의 발행 및 공시 등에 관한 규정 제2-3조 2항 제1호에 따라 정정신고서 상의 공모주식수는 금번 제출한 증권신고서의 공모할 주식수의 100분의 80 이상과 100분의 120 이하에 해당하는 주식수로 변경될 수 있습니다. |

|||||||||||||||||||||||||

| 주12) | 금번 공모에서는「증권 인수업무 등에 관한 규정」 제10조의3(환매청구권) 제1항 각 호에 해당하는 사항이 존재하지 않으며, 이에 따라「증권 인수업무 등에 관한 규정」제10조의3(환매청구권)에 따라 일반청약자에게 공모주식을 인수회사에 매도할 수 있는 권리(이하 "환매청구권" 이라 합니다)를 부여하지 않습니다. | |||||||||||||||||||||||||

다. 매출의 방법 등

금번 에이비온㈜의 코스닥시장 상장을 위한 공모는 100% 신주모집으로 진행되므로 해당사항 없습니다.

라. 상장규정에 따른 상장주선인의 의무 취득분에 관한 사항

|

【상장규정에 따른 상장주선인의 의무 취득분 내역】 |

|

구분 |

취득주식수 |

주당 취득가액 |

취득총액 |

비 고 |

|---|---|---|---|---|

| 미래에셋증권㈜ | 47,880주 | 14,500원 | 694,260,000원 |

- |

| 한화투자증권㈜ | 20,520주 | 297,540,000원 | - | |

| 합계 | 68,400주 | 991,800,000원 | - |

|

주1) |

주당 취득가액 및 취득총액은 대표주관회사와 발행회사가 협의하여 제시한 희망공모가액인 14,500원 ~ 17,000원 중 최저가액인 14,500원 기준입니다. |

|

주2) |

상기 취득분은 모집(매출)주식과는 별도로 신주로 발행되어 상장주선인이 취득하게 됩니다. 단, 모집ㆍ매출하는 물량의 청약이 미달될 경우, 주당 취득가액이 변경될 경우에는 주식수가 변동될 수 있습니다. 관련 내용은 『제1부 모집 또는 매출에 관한 사항 - Ⅰ. 모집 또는 매출에 관한 일반사항 - 5. 인수 등에 관한 사항』 부분을 참고하시기 바랍니다. |

| 주3) | 상장주선인의 의무 취득분은 「코스닥시장 상장규정」 제26조제6항제2호에 의거하여 모집(매출)하는 주식의 100분의 3에 해당하는 수량(취득금액이 10억원을 초과하는 경우에는 10억원에 해당하는 수량)을 모집, 매출하는 가격과 같은 가격으로 사모의 방식으로 취득하게 됩니다. 또한 확정공모가액에 따라 취득주식수가 변동될 수 있습니다. |

| 주4) | 상장주선인의 의무 취득분은 「코스닥시장 상장규정」 제26조제6항제2호에 의거하여 상장일부터 3개월간 의무보유하여야 합니다. |

3. 공모가격 결정방법

가. 공모가격 결정 절차

금번 에이비온㈜의 코스닥시장 상장 공모를 위한 공모가격은『증권 인수업무 등에 관한 규정 제5조(주식의 공모가격 결정 등)』에서 정하는 수요예측에 의한 방법에 따라 결정됩니다.

한편, 수요예측을 통한 개략적인 공모가격 결정절차는 다음과 같습니다.

| [수요예측을 통한 공모가격 결정 절차] |

| ① 수요예측 안내 | ② IR 실시 | ③ 수요예측 접수 |

| 수요예측 안내 공고 | 기관투자자 IR 실시 | 기관투자자 수요예측 접수 (단, 가격미제시 수요예측 참여는 불가능함) |

| ④ 공모가격 결정 | ⑤ 물량 배정 | ⑥ 배정물량 통보 |

| 수요예측 결과 및 증시 상황 등 감안, 대표주관회사 및 공동주관회사가 발행회사와 최종 합의하여 공모가격 결정 | 확정공모가격 이상의 가격을 제시한 기관투자자 대상으로 질적인 측면을 고려하여 물량 배정 | 기관투자자 배정물량을 대표주관회사의 홈페이지를 통하여 개별 통보 |

나. 공모가격 산정 개요

공동대표주관회사인 미래에셋증권㈜과 한화투자증권㈜은 에이비온㈜의 코스닥시장 상장을 위한 공모와 관련하여 동사의 영업현황, 산업전망 및 주식시장 상황 등을 고려하여 공모희망가액을 다음과 같이 제시합니다.

| 구 분 | 내 용 |

| 주당 공모희망가액 | 14,500원 ~ 17,000원 |

| 확정공모가액 최종결정 |

수요예측 결과 및 주식시장의 상황 등을 감안한 후 대표주관회사와 발행회사가 합의하여 확정공모가액을 결정할 예정입니다. |

| 수요예측 결과 반영 여부 |

수요예측에 참여한 기관별 자산규모, 장기보유 성향 등을 고려하여 참여수량을 집계하고, 가중평균 가격을 산정한 후 시장상황 등을 종합적으로 고려하여 확정 공모가격 결정의 근거로 활용합니다. |

(1) 상기 도표에서 제시한 주당 공모희망가액 범위는 당사의 실질적인 가치를 의미하는 절대적 평가액이 아닙니다. 또한 향후 발생할 수 있는 경기변동에 따른 위험, 당사의 영업 및 재무에 대한 위험, 산업에 대한 위험, 당사가 속한 산업의 성장성, 주식시장 상황의 변동가능성 등이 반영되지 않았음을 투자자께서는 유의하시기 바랍니다.

(2) 대표주관회사인 미래에셋증권㈜는 상기와 같이 제시된 공모희망가액을 바탕으로 국내외 기관투자자를 대상으로 수요예측을 실시할 예정이며, 확정 공모가액은 동 수요예측 결과 및 주식시장 상황 등을 고려하여 발행회사인 에이비온㈜과 대표주관회사인 미래에셋증권㈜과 한화투자증권㈜이 합의하여 최종 확정할 예정입니다.

(3) 공모희망가액 산정과 관련한 구체적인 내용은 『IV. 인수인의 의견(분석기관의 평가의견) - 4. 종합평가결과』를 참고하시기 바랍니다.

다. 수요예측에 관한 사항

(1) 수요예측공고 및 수요예측 일시

| 구 분 | 내 용 | 비 고 |

|---|---|---|

| 공고 일시 | 2021년 08월 24일(화) | - |

| 기업 IR | 2021년 08월 11일(수) ~ 2021년 08월 24일(화) | - |

| 수요예측 일시 | 2021년 08월 24일(화) ~ 2021년 08월 25일(수) | - |

| 공모가액 확정공고 | 2021년 08월 27일(금) | - |

| 주1) | 수요예측 안내공고는공동대표주관회사인 미래에셋증권㈜의 홈페이지(securities.miraeasset.com)에 게시함으로써 개별통지에 갈음합니다. |

| 주2) | 수요예측 마감시각은 한국시간 기준 2021년 08월 25일(수) 17:00 임을 유의하시기 바랍니다. 수요예측 마감시각 이후에는 수요예측 참여, 정정 및 취소가 불가능하오니 접수마감시간을 엄수해 주시기 바랍니다. |

| 주3) | 상기 일정은 추후 공모 및 상장 일정에 따라서 변동될 수 있음을 유의하시기 바랍니다. |

(2) 수요예측 참가자격

(가) 기관투자자

"기관투자자"란『증권 인수업무 등에 관한 규정』제2조 제8항의 다음 각 목의 어느 하나에 해당하는 자를 말합니다.

가.「자본시장과 금융투자업에 관한 법률 시행령」제10조제2항제1호부터 제10호(제8호의 경우 법 제8조제2항부터 제4항까지의 금융투자업자를 말한다. 이하 같다)까지, 제13호부터 제17호까지, 제3항제3호, 제10호부터 제13호까지의 전문투자자

나.「자본시장과 금융투자업에 관한 법률」제182조에 따라 금융위원회에 등록되거나 제249조의6에 따라 금융위원회에 보고된 집합투자기구

다. 국민연금법에 의하여 설립된 국민연금공단

라.「지식경제부와 그 소속기관 직제」에 따른 우정사업본부

마. 자본시장과 금융투자업에 관한 법률」제8조제6항의 금융투자업자(이하 “투자일임회사”라 한다)

바. 가목부터 마목에 준하는 법인으로 외국법령에 의하여 설립된 자

사.「자본시장과 금융투자업에 관한 법률」 제8조제7항의 금융투자업자 중 아목이외의 자(이하 "신탁회사"라 한다)

아. 금융투자업규정 제3-4조제1항의 부동산신탁업자(이하 “부동산신탁회사”라 한다)

※ 금번 공모와 관련하여 「증권 인수업무 등에 관한 규정」 제5조제1항제2호 단서조항의 "창업투자회사등"의 수요예측 참여는 허용되지 않습니다.

※ 집합투자회사등의 경우 「증권 인수업무 등에 관한 규정」제9조의2(자기 또는 관계인수인이 인수한 주식의 배정)에 의거, 수요예측에 참여하기 위해서는 다음과 같은 조건을 충족해야 합니다.

① 집합투자회사등(「증권 인수업무 등에 관한 규정」 제9조의2제1항에 따라 위탁재산으로 청약하는 집합투자회사, 투자일임회사, 신탁회사를 말한다)이 위탁재산으로 자기 또는 관계인수인이 인수한 주식의 기업공개를 위한 수요예측에 참여하고자 하는 경우 각각 「자본시장과 금융투자업에 관한 법률 시행령」 제87조제1항제2호의4, 제99조제2항제2호의4, 제109조제1항제2호의4에 해당함을 확인하여야 하며, 이에 대한 확약서를 대표주관회사에 제출하여야 합니다.

② 기업공개를 위한 대표주관회사가 제1항에 따라 집합투자회사등에게 공모주식을 배정하고자 하는 경우 다음 각 호의 요건을 모두 충족하여야 합니다.

1. 수요예측등에 참여하는 집합투자회사등은 위탁재산의 경우 매입 희망가격을 제출하지 아니하도록 할 것

2. 수요예측등에 참여한 기관투자자가 공모가격 이상으로 제출한 전체 매입 희망수량이 증권신고서에 기재된 수요예측 대상주식수를 초과할 것

3. 동일한 인수회사를 자기 또는 관계인수인으로 하는 집합투자업자등에게 배정하는 공모주식의 합계를 기관투자자에게 배정하는 전체수량의 1% 이내로 할 것

※ 고위험고수익투자신탁이란 「조세특례제한법」제91조의15 제1항에 따른 투자신탁 등을 말하며,「자본시장과 금융투자업에 관한 법률」에 따른 집합투자기구, 투자일임재산 또는 특정금전신탁으로서 다음 각호의 요건을 모두 갖춘 것을 말합니다.

① 해당 투자신탁등의 설정일ㆍ설립일부터 매 3개월마다 비우량채권과 코넥스 상장주식을 합한 평균보유비율이 100분의 45 이상이고, 이를 포함한 국내채권의 평균보유비율이 100분의 60 이상일 것. 이 경우 "평균보유비율"은 비우량채권과 코넥스 상장주식, 국내채권 각각의 평가액이 투자신탁 등의 평가액에서 차지하는 매일의 비율을 3개월 동안 합산하여 같은 기간의 총일수로 나눈 비율로 한다.

② 국내 자산에만 투자할 것

다만, 「증권 인수업무 등에 관한 규정」제2조 제18호에 의거 해당 투자신탁 등의 설정일ㆍ설립일부터 배정일까지의 기간이 6개월 미만일 경우에는 배정 시점에 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다.

| 【 고위험고수익투자신탁 】 |

| 『조세특례제한법』 제91조의15(고위험고수익투자신탁 등에 대한 과세특례) ① 거주자가 대통령령으로 정하는 채권 또는 대통령령으로 정하는 주권을 일정 비율 이상 편입하는 대통령령으로 정하는 투자신탁 등(이하 "고위험고수익투자신탁"이라 한다)에 2017년 12월 31일까지 가입하는 경우 1명당 투자금액 3천만원(모든 금융회사에 투자한투자신탁 등의 합계액을 말한다) 이하인 투자신탁 등에서 받는 이자소득 또는 배당소득에 대해서는 「소득세법」 제14조제2항에 따른 종합소득과세표준에 합산하지 아니한다. 『조세특례제한법 시행령』 제93조(고위험고수익투자신탁 등에 대한 과세특례) ① 법 제91조의15제1항에서 "대통령령으로 정하는 채권"이란 「자본시장과 금융투자업에 관한 법률」 제335조의3에 따라 신용평가업인가를 받은 자(이하 이 조에서 "신용평가업자"라 한다) 2명 이상이 평가한 신용등급 중 낮은 신용등급이 BBB+ 이하(「전자단기사채등의 발행 및 유통에 관한 법률」제2조제1호에 따른 전자단기사채의 경우 A3+ 이하)인 사채권(이하 이 조에서 "비우량채권"이라 한다)을 말한다. ② 법 제91조의15제1항에서 "대통령령으로 정하는 주권"이란 「자본시장과 금융투자업에 관한 법률 시행령」 제11조제2항에 따른 코넥스시장에 상장된 주권(이하 이 조에서 "코넥스 상장주식"이라 한다)을 말한다. ③ 법 제91조의15제1항에서 "대통령령으로 정하는 투자신탁 등"이란 「자본시장과 금융투자업에 관한 법률」에 따른 집합투자기구, 투자일임재산 또는 특정금전신탁(이하 이 조에서 "투자신탁등"이라 한다)으로서 다음 각 호의 요건을 모두 갖춘 것을 말한다. 1. 해당 투자신탁등의 설정일ㆍ설립일부터 매 3개월마다 비우량채권과 코넥스 상장주식을 합한 평균보유비율이 100분의 45 이상이고, 이를 포함한 국내채권의 평균보유비율이 100분의 60 이상일 것. 이 경우 "평균보유비율"은 비우량채권과 코넥스 상장주식, 국내채권 각각의 평가액이 투자신탁등의 평가액에서 차지하는 매일의 비율(이하 이 조에서 "일일보유비율"이라 한다)을 3개월 동안 합산하여 같은 기간의 총일수로 나눈 비율로한다. 2. 국내 자산에만 투자할 것 |

※ 투자일임회사와 신탁회사, 부동산신탁회사의 경우 「증권 인수업무 등에 관한 규정」제5조의2에 의거, 수요예측에 참여하기 위해서는 다음과 같은 참여조건을 충족해야 합니다.

① 투자일임회사는 투자일임계약을 체결한 투자자가 다음 각 호의 요건을 모두 충족하는 경우에 한하여 투자일임재산으로 기업공개를 위한 수요예측에 참여할 수 있다. 다만, 제2조제18호에 따른 고위험고수익투자신탁의 경우에는 제1호 및 제4호를 적용하지 아니한다.

1. 제2조제8호에 따른 기관투자자일 것

2. 제9조제4항 각호의 어느 하나에 해당하지 아니할 것

3. 제17조의2제5항제1호에 따라 불성실수요예측등 참여자로 지정되어 기업공개를 위한 수요예측에 참여 및 공모주식 배정이 금지된 자가 아닐 것

4. 투자일임계약 체결일로부터 3개월이 경과하고, 수요예측 참여일전 3개월간의 일평균 투자일임재산의 평가액이 5억원 이상일 것

② 투자일임회사는 투자일임재산으로 수요예측등에 참여하는 경우 제1항의 조건이 모두 충족됨을 확인하여야 하며, 이에 대한 확약서를 대표주관회사에 제출하여야 한다.

③ 부동산신탁회사는 고유재산으로만 기업공개를 위한 수요예측에 참여할 수 있다.

④ 제1항 및 제2항의 규정은 신탁회사에 준용한다. 이 경우 제1항 중 "투자일임회사"는 "신탁회사"로, "투자일임계약"은 "신탁계약"으로, "투자일임재산"은 "신탁재산"으로 본다.

⑤ 고위험고수익투자신탁을 운용하는 기관투자자는 고위험고수익투자신탁으로 수요예측에 참여하는 경우 제2조제18호의 요건이 모두 충족됨을 확인하여야 한다.

※ 대표주관회사는 본 수요예측에 참여한 기관투자자가 투자일임회사로 참여하는 경우 상기 마목에 따른 투자일임회사임을 확약하는 확약서를 징구하며, 동 서류와 관련하여 추가 서류를 요청할 수 있으며, 요청 받은 기관투자자가 해당 서류를 미제출할 경우 배정에서 불이익을 받을 수 있습니다.

※ 대표주관회사는 본 수요예측에 참여한 기관투자자가 신탁회사로 참여하는 경우 상기 사목에 따른 신탁회사임을 확약하는 확약서를 징구하며, 동 서류와 관련하여 추가 서류를 요청할 수 있으며, 요청 받은 기관투자자가 해당 서류를 미제출할 경우 배정에서 불이익을 받을 수 있습니다.

※ 부동산신탁회사는 고유재산으로만 기업공개를 위한 수요예측에 참여할 수 있습니다.

※ 벤처기업투자신탁이란 조세특례제한법 제16조제1항제2호의 벤처기업투자신탁(대통령령 제28636호 조세특례제한법 시행령 일부개정령 시행 이후 설정된 벤처기업투자신탁에 한한다. 이하 같다)을 말합니다. 다만, 해당 벤처기업투자신탁의 최초 설정일로부터 수요예측 참여일까지의 기간이 1년 미만인 경우에는 같은 법 시행령 제14조제1항제3호에도 불구하고 수요예측 참여일 직전영업일의 벤처기업투자신탁 재산총액에서 같은 호 각 목에 따른 비율의 합계가 100분의 35 이상이어야 합니다.

| 【 벤처기업투자신탁 】 |

|

『조세특례제한법』 1. 중소기업창업투자조합, 한국벤처투자조합, 신기술사업투자조합 또는 소재·부품전문투자조합에 출자하는 경우 2. 대통령령으로 정하는 벤처기업투자신탁(이하 이 조에서 "벤처기업투자신탁"이라 한다)의 수익증권에 투자하는 경우

1. 「자본시장과 금융투자업에 관한 법률」에 의한 투자신탁(같은 법 제251조에 따른 보험회사의 특별계정을 제외한다. 이하 "투자신탁"이라 한다)으로서 계약기간이 3년 이상일 것 2. 통장에 의하여 거래되는 것일 것 3. 투자신탁의 설정일부터 6개월 이내에 투자신탁 재산총액에서 다음 각 목에 따른 비율의 합계가 100분의 50 이상일 것. 이 경우 투자신탁 재산총액에서 가목1)에 따른 투자를 하는 재산의 평가액이 차지하는 비율은 100분의 15 이상이어야 한다. 가. 벤처기업에 다음의 투자를 하는 재산의 평가액의 합계액이 차지하는 비율 1) 「벤처기업육성에 관한 특별조치법」 제2조제2항에 따른 투자 2) 타인 소유의 주식 또는 출자지분을 매입에 의하여 취득하는 방법으로 하는 투자 나. 벤처기업이었던 기업이 벤처기업에 해당하지 아니하게 된 이후 7년이 지나지 아니한 기업으로서 「자본시장과 금융투자업에 관한 법률」에 따른 코스닥시장에 상장한 중소기업 또는 제10조제1항에 따른 중견기업에 가목1) 및 2)에 따른 투자를 하는 재산의 평가액의 합계액이 차지하는 비율 4. 제3호의 요건을 갖춘 날부터 매 6개월마다 같은 호 각 목 외의 부분 전단 및 후단에 따른 비율을 매일 6개월 동안 합산하여 같은 기간의 총일수로 나눈 비율이 각각 100분의 50 및 100분의 15 이상일 것. 다만, 투자신탁의 해지일 전 6개월에 대해서는 적용하지 아니한다. |

※ 대표주관회사는 본 수요예측에 참여한 기관투자자가 벤처기업투자신탁으로 참여하는 경우 「증권 인수업무 등에 관한 규정」 제2조제20호에 따른 벤처기업투자신탁임을 확약하는 확약서 및 신탁자산 구성내역을 기재한 수요예측 참여 총괄집계표를 징구하며, 요청 받은 기관투자자가 해당 서류를 미제출할 경우 배정에서 불이익을 받을 수 있습니다.

대표주관회사는 본 수요예측에 참여한 해외 기관투자자의 경우 상기 바목에 해당하는 투자자임을 입증할 수 있는 서류를 요청할 수 있으며, 요청 받은 해외투자자가 해당 서류를 제출하지 않을 경우 배정에서 불이익을 받을 수 있습니다.

(나) 수요예측 참여 제외대상

다음에 해당하는 자는 수요예측에 참여할 수 없습니다.

| ① | 인수회사(대표주관회사 포함) 및 인수회사의 이해관계인(『증권 인수업무 등에 관한 규정』 제2조제9호의 규정에 따른 이해관계인을 말함. 다만, 제9조의2제1항에 따라 위탁재산으로 청약하는 집합투자회사, 투자일임회사, 신탁회사(이하 "집합투자회사등"이라 한다)는 인수회사 및 인수회사의 이해관계인으로 보지 아니한다.) |

| ② | 발행회사의 이해관계인(『증권 인수업무 등에 관한 규정』 제2조제9호의 규정에 따른 이해관계인을 말하며, 동 규정 제2조제9호의 가목 및 라목의 임원을 제외함) |

| ③ | 금번 공모와 관련하여 발행회사 또는 인수회사(대표주관회사 포함)에 용역을 제공하는 등 중대한 이해관계가 있는 자 |

| ④ | 주금납입능력을 초과하는 물량 또는 현저히 높거나 낮은 가격을 제시하는 등 수요예측에 참여하여 제시한 매입희망 물량과 가격의 진실성이 낮다고 판단되는 자 |

| ⑤ | 대표주관회사가 대표주관업무를 수행한 발행회사(해당 발행회사가 발행한 주권의 신규 상장일이 이번 기업공개를 위한 공모주식의 배정일부터 과거 1년 이내인 회사를 말한다)의 기업공개를 위하여 2017년 1월 1일 이후 금융위원회에 제출된 증권신고서의 "주주에 관한 사항"에 주주로 기재된 주요주주에 해당하는 기관투자자 및 창업투자회사 등 |

| ⑥ | 『증권 인수업무 등에 관한 규정』제17조의2에 의거 금번 공모 이전에 실시한 공모에서 다음 중 어느 하나에 해당하는 불성실 수요예측참여행위를 하여 한국금융투자협회로부터 동 협회 정관 제41조에 따라 설치된 자율규제위원회의 의결을 거쳐 불성실 수요예측참여자로 지정되어 참여제한기간 중에 있는 기관투자자 1. 수요예측등에 참여하여 주식 또는 무보증사채를 배정받은 후 청약을 하지 아니하거나 청약 후 주금 또는 무보증사채의 납입금을 납입하지 아니한 경우 2. 기업공개시 수요예측에 참여하여 의무보유를 확약하고 주식을 배정받은 후 의무보유기간 내에 해당 주식을 처분(해당 주식을 대여하거나 해당 종목에 대하여 법 제180조제1항제2호에 따른 공매도를 하는 등 경제적 실질이 매도와 동일한 일체의 행위를 포함한다. 이하 이항 및 <별표 1>에서 같다)하는 경우 3. 수요예측등에 참여하면서 관련정보를 허위로 작성·제출하는 경우 4. 수요예측등에 참여하여 배정받은 주식을 투자자에게 매도함으로써 법 제11조를 위반한 경우 ※ 금번 수요예측에 참여한 후 증권 인수업무 등에 관한 규정 제17조의2제3항에 의거 "불성실 수요예측 참여자"로 지정되는 경우 해당 불성실 수요예측 발생일로부터 일정 기간 동안 수요예측의 참여 및 공모주식 배정이 제한되므로 유의하시기 바랍니다. ※ 불성실수요예측참여자 : 『증권 인수업무 등에 관한 규정』제17조의2 제1항에 따라 다음에 해당하는 자를 말합니다. 1. 수요예측에 참여하여 주식 또는 무보증사채를 배정받은 후 청약을 하지 아니하거나 청약 후 주금 또는 무보증사채의 납입금을 납입하지 아니한 경우 2. 기업공개시 수요예측에 참여하여 의무보유를 확약하고 주식을 배정받은 후 의무보유기간 내에 해당 주식을 처분(해당 주식을 대여하거나 해당 종목에 대하여 법 제180조제1항제2호에 따른 공매도를 하는 등 경제적 실질이 매도와 동일한 일체의 행위를 포함한다. 이하 이항 및 <별표 1>에서 같다)하는 경우. 이 경우 의무보유기간 확약의 준수여부는 해당기간 중 일별 잔고(해당 종목에 대하여 법 제180조제1항제2호에 따른 공매도를 한 경우 공매도 수량을 차감하여 산정한다. 이하 이항 및 <별표 1>에서 같다)를 기준으로 확인한다. 3. 수요예측에 참여하면서 관련 정보를 허위로 작성ㆍ제출하는 경우 4. 수요예측에 참여하여 배정받은 주식을 투자자에게 매도함으로써 「자본시장과 금융투자업에 관한 법률」제11조를 위반한 경우 5. 투자일임회사, 신탁회사, 부동산신탁회사가 제5조의2 제1항부터 제4항까지를 위반하여 기업공개를 위한 수요예측등에 참여한 경우 6. 수요예측에 참여하여 공모주식을 배정받은 벤처기업투자신탁의 신탁계약이 설정일로부터 1년 이내에 해지되거나, 공모주식을 배정받은 날로부터 3개월 이내에 신탁계약이 해지(신탁계약기간이 3년 이상인 집합투자기구의 신탁계약기간 종료일 전 3개월에 대해서는 적용하지 아니한다)되는 경우 7. 사모의 방법으로 설정된 벤처기업투자신탁이 수요예측등에 참여하여 공모주식을 배정받은 후 최초 설정일로부터 1년 6개월 이내에 환매되는 경우 8. 수요예측에 참여하여 공모주식을 배정받은 고위험고수익투자신탁의 설정일·설립일로부터 1년 이내에 해지되거나, 공모주식을 배정받은 날로부터 3개월 이내에 해지(계약기간이 1년 이상인 고위험고수익투자신탁의 만기일 전 3개월에 대해서는 적용하지 아니한다)되는 경우 9. 그 밖에 인수질서를 문란하게 한 행위로서 제1호부터 제8호까지의 규정에 준하는 경우 |

| ⑦ | 금번 공모시에는 『증권 인수업무 등에 관한 규정』 제5조 제1항 제2호의 단서조항은 적용하지 않음에 따라 창업투자회사등은 금번 수요예측시 참여할 수 없습니다. |

| [증권 인수업무 등에 관한 규정] |

|

제5조(주식의 공모가격 결정 등) 2. 기관투자자를 대상으로 수요예측을 실시하고 그 결과를 감안하여 인수회사와 발행회사가 협의하여 정하는 방법. 다만, 제2조제8호에 불구하고 인수회사는 다음 각 목의 어느 하나에 해당하는 자(이하 "창업투자회사등"이라 한다)의 수요예측등 참여를 허용할 수 있으며, 이 경우 해당 창업투자회사등은 기관투자자로 본다. 가. 제6조제4항제1호부터 제3호까지의 어느 하나에 해당하는 조합 나. 영 제10조제3항제12호에 해당하지 아니하는 기금 및 그 기금을 관리ㆍ운용하는 법인 다. 「사립학교법」제2조제2호에 따른 학교법인 라. 「중소기업창업 지원법」제2조제4호에 따른 중소기업창업투자회사 2. 제5조제1항제2호 단서에 따라 창업투자회사등을 수요예측등에 참여시킨 경우 |

| [불성실 수요예측참여자 지정] | |

| ▣ | 불성실 수요예측참여행위 『증권 인수업무 등에 관한 규정』제17조의2에 의거 금번 공모 시 다음 각 호의 어느 하나에 해당하는 불성실 수요예측참여행위를 하여 불성실 수요예측참여자로 지정될 경우 일정 기간 동안 수요예측의 참여 및 공모주식의 배정이 제한되므로 유의하시기 바랍니다. 1. 수요예측등에 참여하여 주식 또는 무보증사채를 배정받은 후 청약을 하지 아니하거나 청약 후 주금 또는 무보증사채의 납입금을 납입하지 아니한 경우. 2. 기업공개시 수요예측에 참여하여 의무보유를 확약하고 주식을 배정받은 후 의무보유기간 내에 해당 주식을 처분(해당 주식을 대여하거나 해당 종목에 대하여 법 제180조제1항제2호에 따른 공매도를 하는 등 경제적 실질이 매도와 동일한 일체의 행위를 포함한다. 이하 이항 및 <별표 1>에서 같다)하는 경우. 3. 수요예측등에 참여하면서 관련정보를 허위로 작성·제출하는 경우. 4. 수요예측등에 참여하여 배정받은 주식을 투자자에게 매도함으로써 법 제11조를 위반한 경우. 5. 투자일임회사, 신탁회사, 부동산신탁회사가 제5조의2 제1항부터 제4항까지를 위반하여 기업공개를 위한 수요예측등에 참여한 경우 6. 수요예측에 참여하여 공모주식을 배정받은 벤처기업투자신탁의 신탁계약이 설정일로부터 1년 이내에 해지되거나, 공모주식을 배정받은 날로부터 3개월 이내에 신탁계약이 해지(신탁계약기간이 3년 이상인 집합투자기구의 신탁계약기간 종료일 전 3개월에 대해서는 적용하지 아니한다)되는 경우. 7. 사모의 방법으로 설정된 벤처기업투자신탁이 수요예측등에 참여하여 공모주식을 배정받은 후 최초 설정일로부터 1년 6개월 이내에 환매되는 경우. 8. 수요예측에 참여하여 공모주식을 배정받은 고위험고수익투자신탁의 설정일·설립일로부터 1년 이내에 해지되거나, 공모주식을 배정받은 날로부터 3개월 이내에 해지(계약기간이 1년 이상인 고위험고수익투자신탁의 만기일 전 3개월에 대해서는 적용하지 아니한다)되는 경우 9. 그 밖에 인수질서를 문란하게 한 행위로서 제1호부터 제8호까지의 규정에 준하는 경우 |

| ▣ | 대표주관회사인 미래에셋증권㈜의 불성실 수요예측참여행위 내역 제출 『증권 인수업무 등에 관한 규정』제17조2에 의거 미래에셋증권㈜는 상기 중 어느 하나에 해당하는 불성실 수요예측참여행위가 발생한 경우 다음 각 호의 사항을 한국금융투자협회에 통보하며 (다만, 『증권 인수업무 등에 관한 규정』제17조의2 제1항 제4호의 경우에는 그러하지 아니한다), 해당 불성실 수요예측등 참여자에 대한 정보 및 제재사항 등을 기재한 불성실 수요예측등 참여자 등록부를 작성하여 관리하고 미래에셋증권㈜의 인터넷 홈페이지(securities.miraeasset.com)에 다음 각호의 내용을 게시할 수 있습니다. 1. 사업자등록번호 및 외국인투자등록번호 2. 불성실 수요예측등 참여자의 명칭 3. 해당 사유가 발생한 종목 4. 해당 사유 5. 해당 사유의 발생일 6. 기타 협회가 필요하다고 인정하는 사항 |

| ▣ | 한국금융투자협회의 불성실 수요예측참여자 지정 한국금융투자협회는 동 협회 정관 제41조에 따라 설치된 자율규제위원회의 의결을 거쳐 불성실 수요예측참여자로 지정하고, 불성실 수요예측참여자의 명단을 동 협회 홈페이지에 게시합니다. |

| ▣ | 불성실 수요예측등 참여자의 참여제재 사항 불성실수요예측등 참여 행위의 동기 및 그 결과를 고려하여 일정기간 수요예측등 참여 제재(미청약ㆍ미납입과 의무보유 확약위반 행위에 대한 제재기준을 분리ㆍ적용) |

| [불성실 수요예측 참여 제재사항] |

|

적용 대상 |

위반금액 |

수요예측 참여제한기간 |

|

|---|---|---|---|

|

정의 |

규모 |

||

|

미청약ㆍ미납입 |

미청약ㆍ미납입 |

1억원 |

6개월 + 1억원을 초과하는 위반금액 5천만원 당 1개월씩 가산 * 참여제한기간 상한 : 24개월 |

|

1억원 |

6개월 |

||

|

의무보유 확약위반 |

의무보유 확약위반 |

1억원 |

6개월 + 1억원을 초과하는 위반금액 1.5억원 당 1개월씩 가산 |

|

1억원 |

6개월 |

||

|

수요예측등 정보 |

배정받은 주식수 × 공모가격 |

미청약ㆍ미납입과 동일 |

|

|

법 제11조 위반 |

대리청약 처분이익 |

미청약ㆍ미납입과 동일 |

|

|

투자일임회사등 |

배정받은 주식수 × 공모가격 |

미청약ㆍ미납입과 동일 |

|

|

벤처기업투자신탁 해지금지 위반 |

12개월 이내 금지 |

||

|

사모 벤처기업투자신탁 환매금지 위반 |

12개월 × 환매비율 |

||

| 고위험고수익투자신탁 해지금지 위반 | 12개월 이내 금지 | ||

|

기타 인수질서 문란행위 |

6개월 이내 금지 |

||

|

주1) |

미청약ㆍ미납입 위반금액: 미청약ㆍ미납입 주식수 × 공모가격 의무보유 확약 위반금액: 의무보유 확약위반 주식수 × 공모가격 |

||||||||||||

| 주2) | 의무보유확약위반 주식수: 의무보유확약 주식수와 의무보유확약 기간 중 보유주식가 가장 적은 날의 주식수와의 차이 | ||||||||||||

| 주3) | 가중: 해당 사유발생일 직전 2년 이내에 불성실 수요예측참여자로 지정된 사실이 있는 자에 대하여는 100분의 200 범위 내 가중할 수 있으며, 불성실 수요예측참여자 지정횟수(종목수 기준이며, 해당 지정심의건을 포함)가 2회인 경우 100분의 50, 3회 및 4회인 경우 100분의 100, 5회 이상인 경우 100분의 200을 가중할 수 있습니다. 다만, 수요예측 참여제한 기간은 미청약, 미납입의 경우 36개월, 기타의 경우 24개월을 초과할 수 없음 | ||||||||||||

| 주4) | 감면: 해당 사유 발생일 직전 1년 이내 불성실 수요예측참여자 지정 여부, 고의ㆍ중과실 여부, 사후 수습 노력의 정도, 위반금액 및 비중의 경미성, 그 밖의 정상을 참작하여 위원회가 필요하다고 인정하는 경우 감경 또는 면제(불성실 수요예측참여자로 지정하되 수요예측 참여를 제한하지 않는 것) 할수 있음 | ||||||||||||

| 주5) |

제재금 산정기준

(**)확약종료일 종가: 위원회 의결일 전 5 영업일까지 의무보유 확약기간이 경과하지 아니한 경우 위원회 의결일 5 영업일 전일을 기산일로 하여 과거 3영업일간의 종가평균을 확약종료일 종가로 적용하여 산정 |

(3) 수요예측 대상주식에 관한 사항

| 구 분 | 주식수 | 비율 | 비고 |

| 기관투자자 |

1,596,000주 |

70.0% |

고위험고수익투자신탁 및 벤처기업투자신탁 배정수량 포함 |

| 주1) | 비율은 전체 공모주식수 2,280,000주에 대한 비율입니다. |

| 주2) | 일반청약자 배정분 570,000 ~ 684,000 주(25.0% ~ 30.0%)는 수요예측 참여 대상주식이 아닙니다. |

(4) 수요예측 참가 신청수량 최고 및 최저한도

| 구분 | 최고한도 | 최저한도 |

| 기관투자자 | 각 기관별로 법령등에 의한 투자한도 잔액(신청수량 × 신청가격) 또는 1,710,000 주(기관투자자 배정물량) 중 적은 수량 |

1,000주 |

| 주1) | 금번 수요예측에 있어서 물량 배정 시 "참여가격 및 참여자의 질적인 측면(운용규모 및 가격 분석능력, 투자 및 매매 성향, 의무보유 확약기간, 공모 참여실적, 수요예측에 대한 기여도 등)" 등을 종합적으로 고려하여 물량 배정이 이루어지는 바, 이러한 조건을 충족하는 수요예측 참여자에 대해서는 최대 수요예측 참여수량 전체에 해당하는 물량이 배정될 수도 있습니다. 따라서 수요예측 참여 시 이러한 사항을 각별히 유의하여 반드시 각 수요예측 참여자가 소화할 수 있는 실수요량 범위 내에서 수요예측에 참여하시기 바라며, 최고한도는 1,710,000 주를 초과할 수 없습니다. |

| 주2) | 금번 수요예측에 참여하는 기관투자자는 15일, 1개월, 3개월 또는 6개월의 의무보유기간을 확약할 수 있습니다. |

| 주3) | 기관투자자 수요예측 최고한도는 기관투자자 배정 물량이 75.0%인 경우를 가정한 주식수입니다. |

(5) 수요예측 참가 수량단위 및 가격단위

| 구분 | 내용 |

|---|---|

| 수량단위 | 1,000주 |

| 가격단위 | 100원 |

| 주) | 금번 수요예측 시 가격을 제시하지 않고 수량만 제시하는 참여방법을 인정합니다. 이 경우 해당 기관투자자는 확정공모가액으로 배정받겠다고 의사표시한 것으로 간주됩니다. 다만, 집합투자회사등이 위탁재산으로 자기 또는 관계인수인이 인수한 주식의 기업공개를 위한 수요예측에 참여하는 경우 매입 희망가격을 제출하지 않아야 합니다. |

(6) 수요예측 참여방법

[국내 기관투자자 및 해외 기관투자자]

금번 수요예측은 국내 및 해외 기관투자자 모두 대표주관회사인 미래에셋증권㈜의 홈페이지를 통한 인터넷 접수로 진행합니다. 다만, 미래에셋증권㈜의 홈페이지 문제로 인해 인터넷 접수가 불가능할 경우 보완적으로 서면, 유선, Fax, E-mail 등의 방법에 의해 접수할 수 있습니다. 서면서류의 제출방법은 인편(직접방문) 및 우편으로 가능하며 우편은 수요예측 마감시각(한국시간 기준 2021년 08월 25일 17:00)까지 도착분에 대하여 접수 가능합니다.

인터넷 접수 및 서면 접수와 관련한 세부 사항은 아래와 같습니다. (단, 미래에셋증권㈜의 홈페이지를 통한 인터넷 접수 시에는 반드시 사전에 미래에셋증권㈜의 계좌를 보유하고, 해당 계좌의 계좌번호 및 계좌비밀번호, 사업자등록번호(해외 기관투자자의 경우 외국인 투자등록번호(IRC))로 로그인하셔야 합니다.)

| [인터넷 접수방법] |

| ① | 홈페이지 접속: 미래에셋증권㈜의 홈페이지(securities.miraeasset.com) ⇒ 최하단의 기업금융 ⇒ 수요예측 ⇒ 수요예측 참가 |

| ② | Log-in: 사업자등록번호 (해외기관투자자의 경우 투자등록번호), 미래에셋증권㈜ 위탁 계좌번호 및 계좌 비밀번호 입력 |

| ③ | 참여기관 기본정보 입력 (또는 확인) 후 수요예측 참여 |

| ④ | 법 제8조 제7항의 금융투자업자 중 아목 이외의 자의 경우에는 『증권 인수업무 등에 관한 규정』 제2조 18호, 19호, 20호에 따른 고위험고수익투자신탁, 코넥스고위험고수익투자신탁, 벤처기업투자신탁으로 수요예측에 참여하는 경우에 한하며 수요예측에 참여할 수 있습니다. |

| ⑤ | 수요예측 참여자는 『증권 인수업무 등에 관한 규정』 제5조 제4항에 따라 자신의 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산)을 구분하여 수요예측에 참여하여야 합니다. 집합투자회사의 경우 고유재산, 집합투자재산, 고위험고수익투자신탁을 각각 개별 계좌로 신청해야 합니다. 또한, 그 외 기관투자자가 고위험고수익투자신탁 또는 벤처기업투자신탁을 수요예측에 참여하고자 하는 경우 고유재산과 고위험고수익투자신탁, 벤처기업투자신탁을 각각 개별 계좌로 신청해야 합니다. |

| ⑥ | 집합투자회사, 뮤추얼펀드 및 신탁형펀드의 경우, 대표주관회사가 정하는 '펀드명, 펀드설정금액, 계좌번호, 신청가격, 신청수량' 등을 기재한 '수요예측총괄집계표'파일을 수요예측 전산시스템에서 다운로드 후 작성하여 업로드 하여야 합니다. 기관투자자가 고위험고수익투자신탁 또는 코넥스고위험고수익투자신탁으로 참여하는 경우 대표주관회사가 정하는 '펀드명, 계좌번호, 자산총액, 자산구성내역, 신청가격, 신청수량, 「증권 인수업무 등에 관한 규정」 제2조 18호에, 제19호 따른 고위험고수익투자신탁 또는 코넥스고위험고수익투자신탁에 해당됨을 확인하는 내용'등을 기재한 서류를 수요예측 전산시스템에서 다운로드 후 작성하여 업로드 하여야 합니다. 기관투자자가 벤처기업투자신탁으로 참여하는 경우 대표주관회사가 정하는 '펀드명, 계좌번호, 자산총액, 자산구성내역, 신청가격, 신청수량, 「증권 인수업무 등에 관한 규정」 제2조 20호 따른 벤처기업투자신탁에 해당됨을 확인하는 내용'등을 기재한 서류를 수요예측 전산시스템에서 다운로드 후 작성하여 업로드 하여야 합니다. |

| ⑦ | 집합투자회사가 통합신청하는 각 펀드의 경우 수요예측일 현재 약관승인 및 설정이 완료된 경우에 한합니다. 또한, 동일한 집합투자업자의 경우 각 펀드별 수요를 취합하여 1건으로 통합신청하며, 동일한 가격으로 수요예측에 참여해야 합니다. 또한, 고위험고수익투자신탁(코넥스고위험고수익투자신탁 포함) 또는 벤처기업투자신탁으로 수요예측에 참여하는 기관투자자는 각 고위험고수익투자신탁 또는 벤처기업투자신탁 펀드별 참여내역을 기관투자자 명의 1건으로 통합하여 참여하여야 하며, 동일한 가격으로 수요예측에 참여해야 합니다. 한편, 해당 펀드의 종목별 편입한도, 만기일 등은 사전에 자체적으로 확인한 후 신청하여 주시기 바랍니다. |

| ⑧ | 대표주관회사는 수요예측 후 물량 배정 시에 당해 집합투자회사에 대해 전체 물량(뮤추얼 펀드, 신탁형 펀드 등에 배정되는 물량을 합산한 물량)을 배정하며, 또한, 기관투자자의 고위험고수익투자신탁, 벤처기업투자신탁에 대해서는 1건으로 통합 배정합니다. 펀드별 물량배정은 각각의 집합투자업자 및 그 외 기관투자자가 자체적으로 마련한 기준에 의해 자율적으로 배정합니다. 단, 해당 펀드에 배정하여 발생하는 문제에 관하여 대표주관회사인 미래에셋증권㈜와 발행회사는 책임을 지지 아니합니다. |

| [인터넷 접수시 유의사항] |

| ① | 수요예측에 참여하고자 하는 기관투자자는 수요예측 참여 이전까지 미래에셋증권㈜에 본인 명의의 위탁계좌가 개설되어 있어야 합니다. |

| ② | 비밀번호 5회 입력 오류 시에는 소정의 서류를 지참하여 미래에셋증권㈜ 영업점을 방문하여 비밀번호 변경을 하여야 하오니, 수요예측 참여 전 반드시 비밀번호를 확인하신 후 참여하시기 바랍니다. |

| ③ | 수요예측 참여 내역은 수요예측 마감시각 이전까지 정정 또는 취소가 가능하며, 최종접수된 참여내역만을 유효한 것으로 간주합니다. |

(7) 수요예측 접수일시 및 방법

| [국내 기관투자자] |

| 접수기간 | 2021년 08월 24일(화) ~ 08월 25일(금) 17:00 (한국시간) |

| 접수처 | ① 인터넷 접수 : 미래에셋증권㈜ 홈페이지(securities.miraeasset.com) ② 서면 접수 : 미래에셋증권㈜ 동관 35층 IPO3팀 |

| 접수방법 | 인터넷 접수 및 서면(우편/인편) 접수 |

| 주소 | 서울특별시 중구 을지로5길 26, 미래에셋센터원빌딩 동관 35층 IPO3팀 |

| TEL | 02) 3774-1374, 7157 |

| FAX | 0505-085-1374 / 0505-085-7157 |

| [해외 기관투자자] |

| 접수기간 | 2021년 08월 24일(화) ~ 08월 25일(금) 17:00 (한국시간) |

|

| 접수처 | 미래에셋증권㈜ 동관 18층 One-Asia Equity Sales팀 | |

| 접수방법 | ① 인터넷 접수 : 미래에셋증권㈜ 홈페이지(securities.miraeasset.com) ② 서면 접수 : 미래에셋증권㈜ 동관 18층 One-Asia Equity Sales팀 |

|

| 주소 |

서울특별시 중구 을지로5길 26, 미래에셋센터원빌딩 동관 18층 One-Asia Equity Sales팀 |

|

| 담당자 | 민경진 | 김재근 |

| 전화번호 | 02-3774-3775 | 02-3774-3785 |

| stella.min@miraeasset.com | jaekeun.kim@miraeasset.com | |

| Fax | 0505-085-3775 | 0505-085-3785 |

※ 국내 기관투자자 및 해외 기관투자자는 납입일에 배정된 금액의 1.0%에 해당하는 청약수수료를 입금하여야 합니다. 청약수수료를 입금하지 않는 경우 미납입으로 간주될 수 있으니 유의하시기 바랍니다

(8) 기타 수요예측 참여와 관련한 유의사항

① 수요예측 마감시간 이후에는 수요예측 참여/정정/취소가 불가하오니 접수 마감시간을 엄수해 주시기 바랍니다.

② 수요예측 참여는 수요예측 참여 이전까지 미래에셋증권㈜ 본인 명의의 위탁계좌가 개설되어 있어야 합니다. 또한, 집합투자회사의 경우 집합투자재산, 고유재산, 고위험고수익투자신탁, 투자일임재산, 벤처기업투자신탁을 각각 구분하여 접수해야 하며 접수 시 각각 개별 계좌로 참여하여야 합니다.

③ 참가신청금액이 각 수요예측참여자별 최고 한도를 초과할 때에는 최고 한도로 참가한 것으로 간주합니다.

④ 수요예측 참여시 입력(또는 확인)된 참여기관의 기본 정보에 허위 내용이 있을 경우 참여 자체를 무효로 하며, 불성실 수요예측참여자로 관리합니다. 다만, 한국금융투자협회는 불성실 수요예측참여자가 동 협회의 회원인 경우 해당 회원에게 동 협회 정관 제45조 제1항 제4호의 제재금을 부과할 수 있으며, 이 경우 수요예측 참여제한기간을 적용하지 아니합니다.

고위험고수익투자신탁으로 수요예측에 참여하는 기관투자자는 각 투자신탁이『증권 인수업무 등에 관한 규정』제2조 제18호에 따른 고위험고수익투자신탁에 해당되는지 여부를 확인하여야 하며 대표주관회사는 해당 기관투자자가 제출한 확약서 등의 소정의 양식에 의거하여 판단합니다.

코넥스 고위험고수익투자신탁으로 수요예측에 참여하는기관투자자는 각 투자신탁이『증권 인수업무 등에 관한 규정』제2조 제19호에 따른 코넥스 고위험고수익투자신탁에 해당되는지 여부를 확인하여야 하며 대표주관회사는 해당 기관투자자가 제출한 확약서 등의 소정의 양식에 의거하여 판단합니다.

단, 코넥스 고위험고수익투자신탁의 경우 우선배정이 일몰 폐지되었으므로 고위험고수익투자신탁으로 통합하여 1 건으로 수요예측에 참여하여야 합니다. 코넥스 고위험고수익투자신탁 계좌로 참여했을 시, 수요예측에 참여하지 않은 것으로 간주됨에 유의하여 주시기 바랍니다.

벤처기업투자신탁으로 수요예측에 참여하는 기관투자자는 각 투자신탁이 『증권 인수업무 등에 관한 규정』제2조 제20호에 따른 벤처기업투자신탁에 해당되는지 여부를 확인하여야 하며 대표주관회사는 해당 기관투자자가 제출한 확약서 등의 소정의 양식에 의거하여 판단합니다.

동 사항에 대해 허위 및 과실로 제출하였을 경우 불성실 수요예측참여자로 지정될 수 있음을 유의하시길 바랍니다.

⑤ 집합투자회사가 통합신청하는 각 펀드의 경우 수요예측일 현재 약관승인 및 설정이 완료된 경우에 한합니다. 또한, 동일한 집합투자업자의 경우 각 펀드별 수요를 취합하여 1건으로 통합신청하며, 동일한 가격으로 수요예측에 참여해야 합니다. 한편, 고위험고수익투자신탁으로 수요예측에 참여하는 기관투자자는 각 고위험고수익투자신탁 펀드별 참여내역을 기관투자자 명의 1건으로 통합하여 참여하여야 하며, 동일한 가격으로 수요예측에 참여해야 합니다. 해당 펀드의 종목별 편입한도, 만기일 등은 사전에 자체적으로 확인한 후 신청하여 주시기 바랍니다.

⑥ 고위험고수익투자신탁 또는 벤처기업투자신탁으로 수요예측에 참여하는 기관투자자는 해당 투자신탁의 가입자가 인수회사 또는 발행회사의 이해관계인인지 여부를 확인하여야 하며, 이에 해당하는 경우 해당 투자신탁이 공모주 수요예측에 참가하지 않도록 조치하여야 합니다.

⑦ 수요예측 인터넷 접수를 위한 "사업자(투자)등록번호, 위탁 계좌번호 및 계좌 비밀번호" 관리의 책임은 전적으로 기관투자자 본인에게 있으며, "사업자(투자)등록번호, 위탁 계좌번호 및 계좌 비밀번호" 관리 부주의로 인해 발생되는 문제에 대한 책임은 당해 기관투자자에게 있음을 유의하시기 바랍니다.

⑧ 기타 수요예측 참여와 관련한 유의사항은 미래에셋증권㈜「securities.miraeasset.com ⇒ 뱅킹관리/대출/청약⇒ 청약⇒ 수요예측⇒ 공지사항」에서 확인하시기 바랍니다.

⑨ 대표주관회사는 본 수요예측에 참여한 해외 기관투자자에 대하여 『증권 인수업무 등에 관한 규정』 제2조 제8호 바목에 해당하는 기관투자자임을 입증할 수 있는 서류를 요청할 수 있으며, 이를 요청받은 해외 기관투자자가 해당 서류를 제출하지 않을 경우 배정에서 불이익을 받을 수 있습니다.

대표주관회사는 본 수요예측에 고위험고수익투자신탁(코넥스 고위험고수익투자신탁 포함)으로 참여하는 투자신탁 등에 대하여 『증권 인수업무 등에 관한 규정』제2조 제18호 및 제19호에 따른 고위험고수익투자신탁임을 확약하는 "확약서" 및 신탁자산 구성내역 등을 기재한 "수요예측참여 총괄집계표"를 징구할 수 있으며, 이를 요청받은 기관투자자가 해당 서류를 미제출할 경우 배정에서 불이익을 받을 수 있습니다.

대표주관회사는 본 수요예측에 투자일임재산으로 참여하는 투자일임회사에 대하여 『증권 인수업무 등에 관한 규정』 제5조의2 제1항에 따른 투자일임회사임을 확약하는 "확약서" 및 "펀드명, 펀드설정금액, 펀드별 참여현황" 등을 기재한 "수요예측참여 총괄집계표"를 징구할 수 있으며, 이를 요청받은 투자일임회사가 해당 서류를 미제출할 경우 배정에서 불이익을 받을 수 있습니다.

대표주관회사는 본 수요예측에 벤처기업투자신탁으로 참여하는 투자신탁 등에 대하여 『증권 인수업무 등에 관한 규정』제2조 제20호에 따른 벤처기업투자신탁임을 확약하는 내용과 사모의 방법으로 설정된 경우 설정일로부터 1년 6개월 이상의 기간 동안 환매를 금지하고 있다는 "확약서" 및 신탁자산 구성내역 등을 기재한 "수요예측참여 총괄집계표"와 징구할 수 있으며, 이를 요청받은 기관투자자가 해당 서류를 미제출할 경우 배정에서 불이익을 받을 수 있습니다.

⑩ 기관투자자 또는 일반청약자 대상 배정물량 중 미청약된 배정물량에 대해서는 수요예측에 참여하지 않았거나, 수요예측에 참여하였으나 배정받지 못한 경우에도 공모가액으로 배정받기 희망하는 기관투자자가 있는 경우, 대표주관회사에 미리 청약의사를 표시하고 청약일 중 추가청약할 수 있습니다. 상기 배정의 결과 불가피한 상황이 발생하여 배정이 원활하지 못할 경우 대표주관회사가 판단하여 배정에 대한 기준을 변경할 수 있습니다.

⑪ 수요예측 참가 시 의무보유 확약기간을 미확약, 15일, 1개월, 3개월 또는 6개월로 제시가 가능합니다.

⑫ 수요예측참가시 의무보유 확약을 한 기관투자자(고위험고수익투자신탁 포함)의 경우 기준일로부터 의무보유 확약 +2일의 기간까지의 일별잔고증명서 및 매매내역서를 의무보유 확약기간 종료 후 1주일 이내에 대표주관회사인 미래에셋증권㈜ IPO3팀으로 보내주시기 바랍니다. 한편, 상기 서류를 제출하지 않은 기관투자자는 '불성실 수요예측참여자'로 지정될 수 있음을 유의하시기 바랍니다. 또한 펀드 만기가 의무보유 확약기간 종료 이전에 도래하여 매도를 하는 경우에도 '불성실 수요예측참여자'로 지정될 수 있으니 기관투자자 등은 수요예측에 참여하기 전 해당 펀드의 만기를 확인하여 수요예측에 참여하기 바랍니다.

⑬ 의무보유 확약기간은 결제일 기준이 아니므로 의무보유 확약기간 종료일 익일부터 매매가 가능하며, 잔고증명서 및 매매내역서는 동 기준에 근거하여 제출하시길 바랍니다.

⑭ 국내 기관투자자 및 해외 기관투자자는 납입일에 배정된 금액의 1.0%(청약금액의 1.0%)에 해당하는 청약 수수료를 수요예측을 접수한 대표주관회사에 입금해야 합니다. 청약수수료를 입금하지 않는 경우, 미납입으로 간주될 수 있으니 유의하시기 바랍니다.

⑮ 대표주관회사는 주식시장 상황, 수요예측 참여현황, 수요예측 참여방법 및 절차 준수 여부 등을 종합적으로 고려하여 내부 수요예측 운영기준에 따라 배정기준을 변경할 수 있으며, 이와 관련된 상세 내용은 미래에셋증권㈜의 수요예측 참가안내 공지사항(securities.miraeasset.com → 뱅킹관리/대출/청약 → 청약 → 수요예측 → 공지사항)를 참고하시기 바랍니다.

<16> 금번 공모시에는『증권 인수업무 등에 관한 규정』제5조 제1항 제2호의 단서조항은 적용하지 않음에 따라 수요예측 시 동 규정 제2조 제8항에 따른 기관투자자만 참여할 수 있습니다.

(9) 확정공모가액 결정방법

공동대표주관회사인 미래에셋증권㈜과 한화투자증권㈜ 및 발행회사인 에이비온㈜와 협의하여 최종 공모가액을 결정합니다.

| 구분 | 주요내용 |

|---|---|

| 수요예측 결과 반영 여부 |

수요예측 참여기관의 참여가격 및 신청수량, 참여기관의 성격 등을 종합적으로 고려하여 참고자료로 활용 |

| 공모가격 결정 협의절차 |

대표주관회사 및 발행회사에 수요예측 결과를 제시하고, 대표주관회사와 발행회사가 공모가격에 대해 협의함 |

| 공모가격 최종결정 |

발행회사의 대표이사, 재무담당 임원과 대표주관회사의 담당 사업부문 대표 등이 협의하여 최종 결정함 |

| 주1) | 대표주관회사인 미래에셋증권㈜과 한화투자증권㈜ 및 발행회사인 에이비온㈜는 수요예측 참여자의 성향 및 가격평가능력 등을 감안하여 공모가격 결정 시 가중치를 달리할 수 있습니다. 또한, 과도하게 높거나 낮은 참여가격은 공모가격 결정 시 배제하거나 낮은 가중치를 부여할 수 있으며, 가격을 제시하지 않은 수요예측 참여자는 공모가격 결정시 제외됩니다. |

(10) 대표주관회사의 수요예측 기준, 절차 및 배정방법

| 구분 | 주요내용 | 비고 |

|---|---|---|

| 희망공모가 산정방식 |

희망공모가액 산정과 관련한 구체적인 내용은 『제1부 모집 또는 매출에 관한 사항』-『IV. 인수인의 의견(분석기관의 평가의견)』-『4. 공모가격에 대한 의견』 부분을 참고하시기 바랍니다. | - |

| 수요예측 참가신청 관련사항 |

1) 최고한도 : "각 기관별로 법령 등에 의한 투자한도 잔액을 신청가격으로 나눈 주식수" 또는 1,710,000주 중 적은 수량 2) 최저한도 : 1,000주 3) 수량단위 : 1,000주 4) 가격단위 : 100원 5) 가격 : 가격 미제시 가능 (가격을 제시하지 않고 수량만 제시하는 참여방법 인정함) 6) 의무보유확약기간 선택 : 미확약, 15일, 1개월, 3개월, 6개월 |

- |

| 배정대상 | 확정공모가액 이상의 가격을 제시한 기관투자자 및 가격 미제시자를 대상으로 질적인 측면을 고려하여 물량 배정함 (단. 확정공모가액의 -10% 이내 가격을 제시한 수요예측 참여자 중 확정공모가액으로 배정을 희망하는 자에게도 대표주관회사의 판단하에 배정이 가능) |

- |

| 배정기준 | 참여가격, 참여시점 및 참여자의 질적인 측면(운용규모, 의무보유확약기간, 참여가격 제시여부, 공모 참여실적, 가격 분석능력, 투자/매매성향, 수요예측에 대한 기여도 등)을 종합적으로 고려하여대표주관회사가 가중치를 부여하여 자율적으로 배정함 | - |

| 가격미제시분 및 희망 공모가 범위 밖 신청분의 처리방안 | 1) 가격 미제시 수요예측 참여자 : 확정공모가액으로 무조건 배정받겠다는 의사표시를 한 것으로 간주함 2) 희망공모가 범위 밖 신청자 : 해당 제시 가격을 참여 가격으로 100% 인정 |

- |

| (주1) | 상기 단위 이외의 수량 혹은 가격을 제시하는 수요예측 참가신청은 해당 수량 혹은 가격의 가장 가까운 하위 단위의 수량 혹은 가격을 제시한 것으로 간주합니다. |

| (주2) | 금번 수요예측에 있어서는 물량 배정 시 "참여가격, 참여시점 및 참여자의 질적인 측면(운용규모,의무보유확약기간, 참여가격 제시여부, 공모 참여실적, 가격 분석능력, 투자/매매성향, 수요예측에 대한 기여도 등)을 종합적으로 고려하여 물량 배정이 이루어지는 바, 이러한 조건을 충족하는 수요예측 참여자에 대해서는 최대 수요예측 참여수량 전체에 해당하는 물량이 배정될 수도 있습니다. 따라서, 수요예측 참여 시 이러한 사항을 각별히 유의하여 반드시 각 수요예측 참여자가 소화할 수 있는 실수요량 범위 내에서 수요예측에 참여하시기 바라며, 최고한도는 수요예측 대상수량 1,710,000주를 초과할 수 없습니다. |

| (주3) | 수요예측 참여자에 대한 물량 배정 시 국내 및 해외 수요예측 참여자에게 통합 배정합니다. |

| (주4) | 공모가격 결정 시 수요예측 참여자의 성향 및 가격평가능력 등을 감안하여 가중치를 달리할 수 있습니다. 또한, 과도하게 높거나 낮은 참여가격은 공모가격 결정시 배제하거나 낮은 가중치를 부여할 수 있으며, 가격을 제시하지 않은 수요예측 참여자는 공모가격 결정시 제외됩니다. |

| (주5) |

한편 대표주관회사는 집합투자회사에 대하여 물량 배정 시 집합투자재산, 고유재산, 고위험고수익투자신탁, 투자일임재산, 벤처기업투자신탁, 신탁재산을 각각 구분하여 배정하며, 집합투자재산의 펀드별 물량 배정은 각각의 집합투자회사가 자체적으로 마련한 기준에 의해 자율적으로 배정하여야 합니다. |

(11) 수요예측 대상 주식의 배정결과 통보

① 대표주관회사인 미래에셋증권㈜의 홈페이지(securities.miraeasset.com)에 게시합니다. 기관별 배정물량은 수요예측 참여기관이 개별적으로 미래에셋증권㈜ 의 홈페이지「securities.miraeasset.com ⇒ 뱅킹/대출/청약 ⇒ 청약 ⇒ 수요예측 ⇒ 배정결과 조회」에 접속한 후 배정물량을 직접 확인하여야 하며, 이를 개별 통보에 갈음합니다.

② 수요예측 참여에 의해 배정된 물량을 미청약한 경우에는 불성실수요예측 참여자로 금융투자협회 회원 홈페이지(http://work.kofia.or.kr/) 에 게시 등록됩니다.

(12) 기타 수요예측 실시에 관한 유의사항

① 수요예측에 참가하지 않았거나, 수요예측에 참여하였으나 배정받지 못한 경우에도 공모가액으로 배정을 받기를 희망하는 기관투자자는 대표주관회사에 미리 청약의의사를 표시하고 청약일에 추가 청약할 수 있습니다. 다만, 수요예측에서 배정된 수량이 모두 청약된 경우에는 배정받을 수 없습니다.

② 상기 배정의 결과 불가피한 상황이 발생하여 배정이 원활하지 못할 경우 대표주관회사가 판단하여 배정에 대한 기준을 변경할 수 있습니다.

③ 수요예측 참가 시 참가신청서를 허위로 작성 또는 제출된 참가신청서를 임의로 변경하거나 허위자료를 제출하는 경우 수요예측 참여 자체를 무효로 합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출 조건

| 구분 | 내용 | ||

|---|---|---|---|

| 모집 또는 매출 증권의 수 | 기명식 보통주 2,280,000주 | ||

| 주당 모집가액 또는 매출가액 (주2) |

예정가액 | 14,500 원 | |

| 확정가액 | - | ||

| 모집총액 또는 매출총액 | 예정가액 | 33,060,000,000원 |

|

| 확정가액 | - | ||

| 청약단위 | (주3) | ||

| 청약일 (주1) |

기관투자자 | 개시일 | 2021년 08월 30일 (월) |

| 종료일 | 2021년 08월 31일 (화) | ||

| 일반청약자 | 개시일 | 2021년 08월 30일 (월) | |

| 종료일 | 2021년 08월 31일 (화) | ||

| 청약증거금율 (주4) |

일반청약자 | 50.00% | |

| 기관투자자 | - | ||

| 납 입 기 일 | 2021년 09월 02일 (목) | ||

| (주1) | 청약기일: 상기의 일정은 효력발생일의 변경 및 회사 상황, 주식시장 상황에 따라 변경될 수 있음에 유의하시기 바랍니다. |

| (주2) | 주당 공모가액은 공모희망가액 중 최저가액으로서, 청약일 전 대표주관회사인 미래에셋증권㈜가 수요예측을 실시하며, 동 수요예측 결과를 반영하여 대표주관회사와 발행회사인 에이비온㈜가 합의하여 주당 확정공모가액을 최종 결정할 것입니다. |

| (주3) | 청약단위 : ① 기관투자자(고위험고수익투자신탁 포함)의 청약단위는 1주로 합니다. ② 일반청약자는 미래에셋증권㈜, 한화투자증권㈜, 유진투자증권㈜ 본점 및 지점에서 청약이 가능합니다. 청약단위는 아래 "다. 청약에 관한 사항 - (4) 일반청약자의 청약한도 및 청약단위"를 참조해 주시기 바라며, 기타 사항은 투명하고 공정하게 정하여 공시한 방법에 의합니다. |

| (주5) | 청약증거금 : ① 기관투자자의 경우 청약증거금은 없습니다. ② 일반청약자 청약증거금은 청약금액의 50%로 합니다. ③ 일반청약자의 청약증거금은 주금납입기일(2021년 09월 02일)에 주금납입금으로 대체하되, 청약증거금이 납입주금에 미달하여 주금납입기일까지 당해 청약자로부터 그 미달금액을 받지 못한 때에는 미달금액에 해당하는 배정주식은 총액인수계약서에서 정하는 바에 따라 인수인이 자기계산으로 인수하며, 초과 청약증거금이 있는 경우 이를 환불일(2021년 09월 02일)에 반환합니다. 이 경우 청약증거금은 무이자로 합니다. ④ 기관투자자는 금번 공모에 있어 청약증거금이 면제되는 바, 청약하여 배정받은 물량의 100%에 해당하는 금액을 납입일인 2021년 09월 02일 08:00 ~ 13:00 (한국시간 기준) 사이에 당해 청약을 접수한 미래에셋증권㈜에 납입하여야 합니다. 한편, 동 납입금액이 기관투자자가 청약하여 배정받는 주식의 납입금액에 미달할 경우에는 인수인이 그 미달 금액에 해당하는 주식을 총액인수계약서에서 정하는 바에 따라 자기계산으로 인수합니다. |

| (주6) | 청약취급처 : ① 기관투자자 : 미래에셋증권㈜ 본ㆍ지점 ② 일반청약자 : 미래에셋증권㈜, 한화투자증권㈜, 유진투자증권㈜ 본ㆍ지점 |

| (주7) | 분산요건 미 충족 시 : 청약증거금이 납입주금에 초과하였으나『유가증권시장 상장규정』 제29조 제1항 제3호에 의한 "주식분산"요건의 미충족사유 발생 시 대표주관회사는 발행회사와 협의를 통하여 주식분산요건을 충족하기 위한 추가 신주 공모여부를 결정합니다. 또한 청약증거금이 납입주금에 미달하고 "주식분산"요건의 미충족사유 발생 시 대표주관회사는 발행회사와 협의를 통하여 재공모 및 신규 상장 취소 여부를 결정합니다. 청약 이후 분산요건 미충족으로 신규 상장을 못할 경우, 청약증거금과 경과이자는 청약자에게 반환하나, 상기의 사유로 추가적인 신주 공모의 가능성과 신규 상장 취소의 가능성은 존재함을 유의하시기 바랍니다. |

나. 모집 또는 매출의 절차

(1) 공모의 일자 및 방법

| 구분 | 일자 | 방법 |

|---|---|---|

| 수요예측 안내공고 | 2021년 08월 24일(화) | 인터넷 공고(주1) |

| 모집 또는 매출가액 확정공고 | 2021년 08월 27일(금) | 인터넷 공고(주2) |

| 일반청약 공고 | 2021년 08월 30일(월) | 한국경제신문 |

| 배정 공고 | 2021년 09월 02일(목) | 인터넷 공고(주3) |

| 주1) | 수요예측 공고는 2021년 08월 24일(화) 공동대표주관회사인 미래에셋증권㈜의 홈페이지(securities.miraeasset.com)에 게시함으로써 개별통지에 갈음합니다. |

| 주2) |

모집 또는 매출가액 확정의 공고는 공동대표주관회사인 미래에셋증권㈜의 홈페이지(securities.miraeasset.com)에 게시함으로써 개별통지에 갈음하며, 2021년 08월 27일(금)자 한국경제신문에 공고되는 청약공고시 함께 공고합니다. |

| 주3) | 일반청약자에 대한 배정공고는 2021년 09월 02일(월) 대표주관회사인 미래에셋증권㈜(securities.miraeasset.com) 및 한화투자증권㈜(www.hanwhawm.com), 인수회사인 유진투자증권㈜(www.eugenefn.com)의 홈페이지에게시함으로써 개별통지에 갈음합니다. |

| 주4) | 일반청약자의 경우 청약증거금이 배정금액에 미달하는 경우 동 미달금액에 대하여 납입일(2021년 09월 02일(목)에 추가납입을 하여야 합니다. 추가납입을 하지 않은 일반청약자의 경우 동 미달 수량에 대하여는 배정받을 수 없습니다. 단, 증권인수업무등에관한 규정 제9조 11항 개정에 따라, 균등방식배정 진행과정에서 1차 균등배정 이후 균등배정자에 대한 추가납입이 필요할 경우, 청약 2일차의 익영업일인 2021년 09월 01일 오후 16:00까지 균등배정에 대한 추가납입을 이행해야합니다. 추가납입이 이루어지지 않을 경우, 추가납입 의사가 없었던 것으로 간주됩니다. 참고로 상기의 납입일 2021년 09월 02일은 공모청약자금이 발행사측으로 납입되는 일자임에 유념해주시기 바랍니다. |

| 주5) | 상기 일정은 추후 공모 및 상장 일정에 따라서 변동될 수 있습니다. |

(2) 수요예측에 관한 사항

『I. 모집 또는 매출에 관한 일반사항 - 3. 공모가격 결정방법 - 다. 수요예측에 관한 사항』부분을 참고하시기 바랍니다.

다. 청약에 관한 사항

(1) 청약의 개요

모든 청약자는 "금융실명거래 및 비밀보장에 관한 법률"에 의한 실명자이어야 하며, 해당 청약사무취급처에 소정의 주식청약서를 청약증거금(단, 기관투자자의 경우 청약증거금이 면제됨)과 함께 제출하여야 합니다.

(2) 일반청약자의 청약

일반청약자 청약은 해당 청약사무취급처에서 사전에 정하여 공시하는 청약방법에 따라 청약기간에 소정의 주식(주권)청약서를 작성하여 청약증거금과 함께 이를 해당 청약취급처에 제출하여야 합니다. 일반청약자의 청약가능 시간은 다음과 같으며 해당 시간 이후로는 청약이 불가하오니 투자자 여러분들께서는 이 점 유념하시기 바랍니다. 또한 한 청약사무 취급처 내에서의 이중청약은 불가합니다.

※ 청약사무 취급처: 미래에셋증권㈜, 한화투자증권㈜, 유진투자증권㈜ 본ㆍ지점

(3) 일반청약자의 청약 자격

일반청약자 청약자격은 증권신고서 작성 기준일 현재 아래와 같으며, 향후 청약자격의 변경이 있는 경우에는 공동대표주관회사인 인수인의 홈페이지를 통하여 고지할 계획입니다.

| [미래에셋증권㈜의 일반청약자 참가 자격] |

|

구분 |

청약 |

배정 비율 |

자격요건 |

증거금율 |

청약수수료 |

|---|---|---|---|---|---|

|

우대 |

200% |

100% |

온라인 매체 청약 |

50% |

0원 |

|

일반 |

100% |

영업점 청약 |

50% |

건당 5,000원 |

|

| 제한사항 | 청약 기간 내 영업점 창구 개설 계좌 청약 불가 ※ 비대면, 은행다이렉트, 온라인 개설 계좌 청약 (온라인/내점/유선) 가능 |

||||

| (주1) | 고객센터를 통한 유선 청약은 영업점 청약과 동일합니다. |

| (주2) | 서비스 등급 Diamond, Platinum에 한하여 영업점 청약 시 우대 반영합니다. |

| (주3) | 개인, 법인에 대해 동일하게 적용합니다. |

| (주4) | 비대면, 은행다이렉트 개설 불가 요건: 대리인, 미성년자, 재외국인, 외국인, 법인계좌 개설 불가 |

| (주5) | 온라인 개설: 당사에 보유한 기존 계좌정보를 근거로 개설 가능 |

| (주6) | 청약수수료: 청약 증거금 환불 시 징수함 |

| (주7) | 청약증거금이 최종 배정금액에 미달하는 경우 청약수수료 면제됩니다. |

| (주8) | 청약 미배정 시 청약수수료는 부과되지 않습니다. |

| (주9) | 청약수수료는 청약시점의 서비스 등급 기준으로 부과됩니다. |

| [한화투자증권㈜ 일반청약자 청약자격] |

|

구분 |

Off-line 청약 (영업점/고객지원팀 청약) |

On-line 청약 (홈페이지/HTS/ARS/모바일 청약) |

||||||||||||||||||||

|

청약자격 |

청약 초일의 전월로부터 소급한 3개월 예탁자산 평균잔액 3천만원 이상 고객 중 청약 초일의 전일까지 종합매매계좌를 보유한 고객 | 청약자격 제한 없음 | ||||||||||||||||||||

|

청약수수료 |

-고객 등급별 수수료-

|

-고객 등급별 수수료-

|

||||||||||||||||||||

|

청약수수료 면제조건 |

고객등급 VIP 등급, Platinum 등급 |

|||||||||||||||||||||

|

청약한도 |

3개월 예탁자산 평균 잔액 1억원 미만 고객 100% | |||||||||||||||||||||

|

청약한도 우대조건 |

3개월 예탁자산 평균 잔액 1억원 이상 고객 150% 3개월 예탁자산 평균 잔액 5억원 이상 고객 200% |

|||||||||||||||||||||

|

기타 유의사항 |

□ 예탁자산의 잔고항목별 평가기준은 다음과 같습니다.

※ 담보대출: 총자산 - 대출금(예탁자산의 차감항목) |

|||||||||||||||||||||

| [유진투자증권㈜ 일반청약자 청약자격] |

| 구 분 | 내 용 | |||||||

|---|---|---|---|---|---|---|---|---|

| 청약자격 | 청약초일 전일까지 청약가능한 주식계좌 개설 고객 | |||||||

| 청약채널 | 영업점 내방 | ○ | ||||||

| 온라인 (HTS/WEB) | ○ | |||||||

| ARS | X | |||||||

| 유선 | ○ | |||||||

| 개인별 청약한도 | 일반청약한도의 100% (우수고객과 일반고객의 구분 없음. 단, 우수고객은 영업점 내방 및 유성청약시 청약수수료 면제) |

|||||||

| 배정 및 잔여주식 처리방법 |

1) 일반청약자가 희망수량을 청약하면 균등배정 물량(일반청약자 배정물량의 50%)을 모든 청약자에게 균등배정하고 나머지를 비례배정하는 일괄청약방식으로 배정 2) 배정 가능한 주식수 한도 내에서 청약경쟁률에 따라 5사 6입을 원칙으로 안분배정합니다. 3) 잔여주식이 발생한 경우 추첨을 통해 재배정합니다. |

|||||||

| 청약수수료 |

단, 모든 법인고객에게는 청약수수료를 부과하지 않음. |

|||||||

| 청약증거금 | 50% (모든 고객에게 동일 적용) | |||||||

(4) 일반청약자의 청약한도 및 청약단위

① 일반투자자는 대표주관회사인 미래에셋증권㈜ 및 한화투자증권㈜, 인수회사인 유진투자증권㈜ 본ㆍ지점에서 청약이 가능합니다.

② 미래에셋증권㈜, 한화투자증권㈜, 유진투자증권(주)의 1인당 청약한도, 청약단위는 각각 아래와 같으며, 기타사항은 미래에셋증권㈜, 한화투자증권㈜, 유진투자증권(주)가 투명하고 공정하게 정하여 공시한 방법에 의합니다. 단, 청약단위와 상이한 청약수량은 그 청약수량 하위의 청약단위로 청약한 것으로 간주합니다.

| [미래에셋증권㈜의 일반청약자 배정물량, 최고청약한도 및 청약증거금율] |

| 구 분 | 일반청약자 배정물량 |

최고 청약한도 | 청약증거금율 |

|---|---|---|---|

| 미래에셋증권㈜ | 353,400 주 ~ 424,080 주 |

17,500 주 ~ 21,000 주 |

50% |

| (주) | 미래에셋증권㈜의 일반청약자 청약한도는 청약자격별로 상이합니다. □ 우대그룹의 청약한도 : 35,000주 ~ 42,000주 (200%) □ 일반그룹의 청약한도 : 17,500주 ~ 21,000주 (100%) 청약자격의 기준에 관한 사항은『제1부 모집 또는 매출에 관한 사항』-『4. 모집 또는 매출절차 등에 관한 사항』-『다. 청약에 관한 사항』-『(4) 일반청약자의 청약자격』부분을 참고하시기 바랍니다. |

| [미래에셋증권㈜의 청약주식별 청약단위] |

| 청약주식수 | 청약단위 |

|---|---|

| 10주 이상 ~ 100주 이하 | 10주 |

| 100주 초과 ~ 1,000주 이하 | 100주 |

| 1,000주 초과 ~ 20,000주 이하 | 500주 |

| 20,000주 초과 ~ 42,000주 이하 |

1,000주 |

|

[한화투자증권㈜의 일반청약자 배정물량, 청약한도 및 청약 단위] |

|

구분 |

일반청약자 배정물량 |

최고청약한도 |

청약증거금율 |

|---|---|---|---|

| 일반청약자 | 165,300주 ~ 198,360주 |

16,000주 ~ 19,000주 |

50% |

| 주) |

한화투자증권㈜의 일반청약자 청약한도는 청약자격별로 상이합니다. 3개월 예탁자산 평균 잔액 1억원 이상 고객 12,000주 ~ 14,000주 3개월 예탁자산 평균 잔액 5억원 이상 고객 16,000주 ~ 19,000주 □ 일반그룹의 청약한도 : |

| 【 한화투자증권㈜의 일반청약자 청약단위 】 |

|

청약증권수 |

청약단위 |

|---|---|

|

10주 이상 ~ 100주 이하 |

10주 |

|

100주 초과 ~ 1,000주 이하 |

50주 |

|

1,000주 초과 ~ 5,000주 이하 |

100주 |

|

5,000주 초과 ~ 10,000주 이하 |

500주 |

| 10,000주 초과 ~ 19,000주 이하 | 1,000주 |

| [유진투자증권㈜의 일반청약자 배정물량, 최고청약한도 및 청약증거금율] |

| 구 분 | 일반청약자 배정물량 |

최고 청약한도 | 청약증거금율 |

|---|---|---|---|

| 유진투자증권㈜ | 51,300주 ~ 61,560주 |

5,000주 ~ 6,000주 |

50% |

| (주) | 유진투자증권(주)의 일반청약자 최고청약한도는 5,000주~6,000주(100%)이며, 일반고객 및 우대고객의 최고 청약한도는 동일합니다. 청약자격의 기준에 관한 사항은『제1부 모집 또는 매출에 관한 사항』-『4. 모집 또는 매출절차 등에 관한 사항』-『다. 청약에 관한 사항』-『(4) 일반청약자의 청약자격』부분을 참고하시기 바랍니다. |

| 【 유진투자증권㈜의 일반청약자 청약단위 】 |

|

청약증권수 |

청약단위 |

|---|---|

| 10주 이상 ~ 100주 이하 |

10주 |

| 100주 초과 ~ 1,000주 이하 |

50주 |

| 1,000주 초과 ~ 3,000주 이하 | 100주 |

| 3,000주 초과 ~ 6,000주 이하 | 500주 |

(5) 기관투자자(고위험고수익투자신탁 포함)의 청약

국내 및 해외 기관투자자는 수요예측에 참여하여 배정받은 주식에 대하여 청약일인 2021년 08월 30일(월) ~ 31일(화) 10:00 ~ 16:00 (한국시간 기준) 사이에 대표주관회사 미래에셋증권㈜ 홈페이지에 접속하여 청약의사를 표시(청약증거금율 0%)하여야 하며, 동 청약 주식에 해당하는 주금을 납입일인 2021년 09월 02일 08:00 ~ 13:00 (한국시간 기준) 사이에 미래에셋증권㈜의 본ㆍ지점에 납입하여야 합니다.

| [미래에셋증권㈜ 국내 및 해외 기관투자자의 청약방법] |

| ① 홈페이지 접속: 'securities.miraeasset.com' 접속 → 뱅킹 → 뱅킹/대출/청약 → 청약 → 기관청약 → 청약신청 ② Log in: 사업자등록번호, 미래에셋증권㈜ 위탁계좌번호 및 동계좌의 비밀번호 입력 (단, 배정받을 시 해당 주식의 입고를 희망하는 계좌번호로 Log in을 하시기 바랍니다.) ③ 납입방법(미래에셋증권㈜ 입금계좌, 청약수량, 청약금액, 청약수수료, 납입금액, 기관투자자의 출금은행(또는 수탁회사), 수탁회사의 납입담당자, 납입담당자 연락처) 입력 |

또한, 청약일 종료 후 미청약된 물량에 대해서 납입 전까지 기관투자자는 추가로 청약을 할 수 있으며, 추가 청약된 물량의 배정은 대표주관회사인 미래에셋증권㈜가 자율적으로 결정하여 배정합니다.

※ 국내 기관투자자 및 해외 기관투자자는 납입일에 배정된 금액의 1.0%에 해당하는청약수수료를 입금하여야 합니다. 청약수수료를 입금하지 않는 경우 미납입으로 간주될 수 있으니 유의하시기 바랍니다.

(6) 기관투자자의 추가 청약

수요예측에 참가한 기관투자자 중 기관투자자의 청약 미달을 고려하여 수요예측 결과 배정받은 물량을 초과하여 청약하고자 하는 기관투자자는 전체 기관투자자 배정 물량 범위 내에서 추가 청약이 가능합니다.

수요예측에 참여하지 않았거나, 수요예측에 참여하였으나 배정받지 못한 경우에도 공모가액으로 배정을 받기를 희망하는 기관투자자는 대표주관회사에 미리 청약의사를 표시하고 청약일에 추가 청약할 수 있습니다. 다만, 수요예측에서 배정된 수량이 모두 청약된 경우에는 배정받을 수 없습니다.

또한, 청약일 종료 후 미청약된 물량에 대해서 납입일 전까지 기관투자자는 추가로 청약을 할 수 있으며, 추가 청약된 물량의 배정은 대표주관회사가 자율적으로 결정하여 배정합니다.

(7) 청약이 제한되는 자

아래『증권 인수업무 등에 관한 규정』제9조 제4항 각호의 1에 해당하는 자가 청약을 한 경우에는 그 전부를 청약하지 아니한 것으로 보아 배정하지 아니합니다. 다만, 증권 인수업무 등에 관한 규정』제9조 제4항 제4호 및 제5호에 해당하는 자가 배정받은 주식에 대해 6개월 이상의 의무보유를 확약하거나 제5호의 창업투자회사등이 일반청약자의 자격으로 청약하는 경우에는 그러하지 아니합니다.

| [증권 인수업무 등에 관한 규정] |

|

제9조(주식의 배정) ④ 제1항에 불구하고 기업공개를 위한 공모주식을 배정함에 있어 공동대표주관회사는 다음 각 호의 어느 하나에 해당하는 자에게 공모주식을 배정하여서는 아니 된다. 다만, 제4호 및 제5호에 해당하는 자가 배정받은 주식에 대해 6개월 이상의 의무보유를 확약하거나 제5호의 창업투자회사등이 일반청약자의 자격으로 청약하는 경우에는 그러하지 아니하다. 1. 인수회사 및 인수회사의 이해관계인. 다만, 제9조의2제1항에 따라 위탁재산으로 청약하는 집합투자회사, 투자일임회사, 신탁회사(이하 "집합투자회사등"이라 한다)는 인수회사 및 인수회사의 이해관계인으로 보지 아니한다. 2. 발행회사의 이해관계인. 다만, 제2조제9호의 가목 및 라목의 임원을 제외한다. 3. 해당 공모와 관련하여 발행회사 또는 인수회사에 용역을 제공하는 등 중대한 이해관계가 있는 자 4. 주금납입능력을 초과하는 물량 또는 현저히 높거나 낮은 가격을 제시하는 등 수요예측에 참여하여 제시한 매입희망 물량과 가격의 진실성이 낮다고 판단되는 자 5. 자신이 공동대표주관업무를 수행한 발행회사(해당 발행회사가 발행한 주권의 신규 상장일이 이번 기업공개를 위한 공모주식의 배정일부터 과거 1년이내인 회사를 말한다)의 기업공개를 위하여 금융위원회에 제출된 증권신고서의 "주주에 관한 사항"에 주주로 기재된 주요주주에 해당하는 기관투자자 및 창업투자회사등 |

(8) 기타

본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 만약 정정요구 등이 발생할 경우에는 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권 투자에 대한 책임은 전적으로 주주 및 투자자에게 귀속됩니다.

라. 청약결과 배정방법

(1) 공모주식 배정비율

① 일반청약자 : 총 공모증권의 25.00% ~ 30.00%(570,000 ~ 684,000 주)를 배정합니다.

② 기관투자자 : 총 공모증권의 70.00% ~ 75.00%(1,596,000 ~ 1,710,000 주)를 배정합니다.

③ 상기 ①, ②항의 청약자 유형군에 따른 배정 비율은 기관투자자에 대한 수요예측 결과에 따라 청약일 전에 변경될 수 있습니다. 한편, 상기 청약자 유형군에 따른 배정분 중 청약미달 잔여증권이 있는 경우에는 이를 청약증권수에 비례하여 초과청약이 있는 다른 항의 배정분에 합산하여 배정할 수 있습니다.

④ 단, 인수회사 및 인수회사의 이해관계인, 발행회사의 이해관계인(단, 증권 인수업무 등에 관한 규정 제2조 제9호의 가목 및 라목의 임원을 제외)및 기타 금번 공모와 관련하여 발행회사에 용역을 제공하거나 중대한 이해관계가 있는 자는 배정대상에서 제외됩니다.

「증권 인수업무에 등에 관한 규정」제9조 제1항 제3호에 따라 일반청약자에 전체 공모주식의 25% 이상을 배정합니다.

「증권 인수업무 등에 관한 규정」 제9조 제1항 제6호에 따르면 우리사주 조합원이 공모주식의 20% 미만을 청약하는 경우 공모주식의 20%에서 우리사주 조합원의 청약수량을 제외한 주식(우리사주 잔여주식)을 공모주식의 5% 이내에서 일반청약자에게 배정할 수 있습니다. 이 경우 우리사주 조합원이 공모주식의 20% 미만을 청약한 사유 등을 감안하여 발행인과 협의하여야 합니다. 당사는 우리사주조합이 부재함에 따라, 우리사주조합원의 청약 및 우리사주 잔여주식의 개념 자체가 존재하지 않습니다.

「증권 인수업무 등에 관한 규정」 제9조 제1항 제4호에 따르면 고위험고수익투자신탁(『상법』 제469조 제2항 제3호에 따른 사채로서 「자본시장과 금융투자업에 관한 법률」 제4조 제7항 제1호에 해당하는 증권을 제외한 비우량채권과 코넥스 상장주식의 합산 보유비율이 100분의 45 이상인 경우에 한한다. 이하 동일하다.)에게 공모주식의 100분의 5 이상을 배정합니다.

「증권 인수업무에 등에 관한 규정」제9조 제1항 제5호에 의거 기관투자자 중 벤처기업투자신탁에 공모주식의 30%이상을 배정합니다. 다만 대표주관회사는 수요예측 또는 청약 경쟁률, 기관투자자의 투자성향 및 신뢰도 등을 고려하여 고위험고수익투자신탁 및 벤처기업투자신탁에 대한 배정비율을 달리할 수 있습니다.

(2) 배정방법

청약 결과 공모증권의 배정은 수요예측 결과 결정된 확정공모가액으로 발행회사와 공동대표주관회사가 사전에 총액인수계약서 상에서 약정한 배정기준에 의거 다음과 같이 배정합니다.

① 기관투자자의 청약에 대한 배정은 수요예측에 참여하여 배정받은 수량 범위 내에서 우선 배정하되, 추가 청약에 대한 배정은 대표주관회사가 자율적으로 결정하여 배정합니다.

② 금번 공모는 일반청약자에게 570,000 주에서 684,000주 를 배정할 예정으로서 균등방식 최소배정 예정물량은 285,000주에서 342,000주 이상이며, 균등방식의 세부 방법은 일괄청약방식입니다. 균등방식 배정물량을 제외한 나머지 일반청약자 배정은 전부 비례방식으로 배정이 이루어집니다. 배정 후 잔여주식이 발생하는 경우 인수회사가 자기계산으로 이를 인수하거나, 추첨 등 합리적인 방식을 통하여 재배정합니다.

③ 일반청약자가 비례방식으로 배정을 받고자 하는 수량을 청약하면 자동으로 균등방식 배정의 청약자로 인정됩니다.

④ 일반청약자 배정물량 중 1/2 이상으로 일반청약자 인원수로 나눈 몫을 청약자 전원에게 동일하게 배정(전원 균등)하고, 일반청약자 배정 총 주식수에서 균등배정분을 제외한 수량에 대해서는 비례배정이 이루어지게 됩니다. 각 청약자의 청약증거금에서 균등배정분 배정수량(금액)을 차감한 금액(이하 "비례배정분 청약증거금")을 기준으로 비례하여 안분배정하며, 비례배정분 청약증거금을 한도로 비례배정이 이루어지게 됩니다. 균등방식배정 진행과정에서 1차 균등배정 이후 균등배정자에 대한 추가납입이 필요할 경우, 청약 2일차의 익영업일인 2021년 09월 01일 오후 16:00까지 균등배정에 대한 추가납입을 이행해야합니다. 추가납입이 이루어지지 않을 경우, 추가납입 의사가 없었던 것으로 간주됩니다.

⑤ 일반청약자에 대한 배정결과 발생하는 1주 미만의 단수주는 일반청약자들을 대상으로 하여 재배정하며 소숫점이 높은 청약자들부터 순차적으로 배정합니다. 이후 동일한 소숫점을 보유한 일반청약자들에게 배분할 단수주가 부족하게 될 경우 청약주식수량, 청약등급 등을 고려하여 잔여주식이 최소화되도록 배정합니다. 그 결과 발생하는 잔여주식은 총액인수계약서에 따라 자기계산으로 인수하거나 추첨을 통하여 재배정합니다. 다만, 일반청약자의 청약증거금이 배정수량(금액)에 미달하는 경우 일반청약자는 동 미달금액을 배정일에 추가납입하여야 하며, 그렇지 않은 경우 청약증거금에 해당하는 수량만 배정받게 됩니다. 추가납입 이후 미청약주식이 발생할 경우에는 총액인수계약서에 따라 자기계산으로 인수합니다.

⑥ 기관투자자의 청약에 대한 배정은 수요예측 후 배정받은 물량 범위 내에서 우선배정하되, 추가 청약에 대한 배정은 대표주관회사가 자율적으로 결정하여 배정합니다.

⑦ 「증권 인수업무 등에 관한 규정 제9조 제4항」 각 호(아래)의 어느 하나에 해당하는 자가 청약하는 경우 그 전부를 청약하지 아니한 것으로 보아 배정하지 아니합니다.

|

1. 인수회사(대표주관회사 포함) 및 인수회사의 이해관계인(「증권 인수업무 등에 관한 규정 제2조제9호」의 규정에 따른 이해관계인을 말함. 다만, 제9조의2제1항에 따라 위탁재산으로 청약하는 집합투자회사, 투자일임회사, 신탁회사(이하 "집합투자회사등"이라 한다)는 인수회사 및 인수회사의 이해관계인으로 보지 아니한다.) 2. 발행회사의 이해관계인. 다만, 제2조제9호의 가목 및 라목의 임원을 제외한다. 3. 해당 공모와 관련하여 발행회사 또는 인수회사에 용역을 제공하는 등 중대한 이해관계가 있는 자 4. 주금납입능력을 초과하는 물량 또는 현저히 높거나 낮은 가격을 제시하는 등 수요예측에 참여하여 제시한 매입희망 물량과 가격의 진실성이 낮다고 판단되는 자 5. 자신이 대표주관업무를 수행한 발행회사(해당 발행회사가 발행한 주권의 신규 상장일이 이번 기업공개를 위한 공모주식의 배정일부터 과거 1년이내인 회사를 말한다)의 기업공개를 위하여 금융위원회에 제출된 증권신고서의 "주주에 관한 사항"에 주주로 기재된 주요주주에 해당하는 기관투자자 및 창업투자회사등 |

(3) 배정결과의 통지

일반청약자에 대한 배정결과 각 청약자에 대한 배정내용 및 초과청약금의 환불 또는 미달청약금에 대한 추가납입은 2021년 09월 02일 대표주관회사인 미래에셋증권㈜(securities.miraeasset.com) 및 한화투자증권㈜(www.hanwhawm.com), 인수회사인 유진투자증권㈜(www.eugenefn.com)의 홈페이지에 게시함으로써 개별통지에 갈음합니다. 기관투자자 등의 경우에는 수요예측을 통하여 물량을 배정받은 내역과 청약내역이 다른 경우에 한하여 개별통지합니다.

마. 투자설명서 교부에 관한 사항

(1) 투자설명서의 교부

2009년 2월 4일부로 시행된 『자본시장과 금융투자업에 관한 법률』에 의거 누구든지 증권신고서의 효력이 발생한 증권을 취득하고자 하는 자 (기관투자자, 그밖에 대통령령으로 정하는 자를 제외함)에게 적합한 투자설명서를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 안됩니다. 다만, 동법 시행령 제132조에 의거하여 투자설명서를 받기를 거부한다는 의사를 서면 또는 유선으로 표시한 자는 투자설명서의 교부없이 청약이 가능합니다.

본 증권(주식)에 투자하고자 하는 투자자(『자본시장과 금융투자업에 관한 법률』제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외)는 청약 전 투자설명서를 교부받아야 합니다.

공동대표주관회사인 미래에셋증권㈜ 및 한화투자증권㈜, 인수회사인 유진투자증권㈜의 청약자가 실명자임을 확인한 후 투자설명서를 교부하고 투자설명서 교부 사실을 확인한 후 청약을 접수하여야 합니다. 단,『자본시장과금융투자업에관한법률』 제124조 및 동법 시행령 제132조에 의해 투자설명서 교부 의무가 면제되는 대상인 전문투자자, 수령거부 의사를 자본시장법 시행령 132조에 의거한 서면 또는 유선 등의 방법으로 표시한 자, 회계법인, 신용평가업자, 기타 전문가 등은 제외합니다.

투자설명서 교부 의무가 있는 인수인인 미래에셋증권㈜, 한화투자증권㈜, 유진투자증권㈜와 발행회사인 에이비온(주)는 『자본시장과 금융투자업에 관한 법률』제124조 및 동법 시행령 제132조에 의하여 증권신고의 효력이 발생한 증권을 취득하고자 하는 투자자에게 동법 제123조에 적합한 투자설명서를 청약 전 교부할 예정입니다.

(2) 투자설명서의 교부 방법

투자설명서 교부 의무가 있는 대표주관회사 미래에셋증권㈜, 한화투자증권 및 인수회사인 유진투자증권㈜는 「자본시장과 금융투자업에 관한 법률」 제124조 및 동법 시행령 제132조에 의하여 증권신고의 효력이 발생한 증권을 취득하고자 하는 투자자에게 동법 제123조에 적합한 투자설명서를 청약 전 교부할 예정입니다. 투자설명서 교부 후 투자자는 투자설명서 내용을 충분히 숙지하고 청약기간에 각각의 청약사무취급처에서 소정의 주식청약서를 작성하여 청약증거금과 함께 제출하여야 합니다.

① 본 청약에 참여하고자 하는 투자자는 청약 전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 합니다.

② 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등으로 표시하지 않을 경우 본 청약에 참여할 수 없습니다.

가) 투자설명서의 교부를 원하는 경우

| 【미래에셋증권㈜ 투자설명서 교부방법】 |

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 기관투자자 | 『자본시장과 금융투자업에 관한 법률 시행령』 제132조에 의해 투자설명서 교부 면제됨 | 해당사항 없음 |

| 일반청약자 | 1) 과 2) 를 병행 1) 미래에셋증권㈜ 본ㆍ지점 2) 미래에셋증권㈜ 홈페이지나 HTS에서 교부 |

1) 미래에셋증권㈜ 본ㆍ지점에서 교부 : 청약종료일까지 2) 미래에셋증권 홈페이지 또는 HTS에서 다운로드 : 청약종료일까지 |

| 【미래에셋증권㈜ 청약유형별 청약방법】 |

| 구분 | 청약방법 |

|---|---|

| 영업점 내방 |

주식청약서를 통한 투자설명서 수령확인서 작성(투자설명서 수령 혹은 거부 확인) 후 청약 가능합니다. |

| 온라인 (HTS) |

공인인증서로 로그인 후 전자문서 수령절차에 따라 온라인 투자설명서 다운로드 확인 후 청약 가능합니다. |

| ARS | 투자정보확인서 작성 고객 중 투자설명서 수령을 원치 않거나 이미 수령하신 고객에 한해 ARS 청약이 가능합니다. |

| 【한화투자증권㈜ 투자설명서 교부방법】 |

| 구분 | 교부방법 | 비고 |

|---|---|---|

| 영업점 내방 | 주식(증권)청약서를 통한 투자설명서 수령확인서 작성(투자설명서 수령 혹은 거부 확인)후 청약 가능합니다. | - |

| 온라인(홈페이지 및 HTS, 모바일) |

공인인증서로 로그인 후 전자문서 수령절차에 따라 온라인 투자설명서 다운로드 확인 후 청약이 가능합니다. | - |

| 유선 및 ARS |

한화투자증권㈜ 홈페이지(www.hanwhawm..com)에서 투자설명서를 교부받은 후 청약이 가능합니다. |

- |

| 【유진투자증권㈜ 투자설명서 교부 방법】 |

| 청약방법 | 청약절차 |

|---|---|

| 영업점 내방 청약 | 투자설명서 교부확인 후 청약가능 (단, 투자설명서 수령을 거부할 경우에는 수령거부 확인서류 제출 후 청약) |

| HTS 및 인터넷 홈페이지를 통한 청약 |

투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 |

| 유선청약 | 투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약(녹취를 통한 확인) |

| ARS 청약 | 불가 |

나) 투자설명서의 교부를 원하지 않는 경우

『자본시장과 금융투자업에 관한 법률』시행령 제132조 및 『금융투자회사의 영업 및 업무에 관한 규정』제2-5조 제2항에 의거 투자설명서 교부를 원하지 않는 경우에는 반드시 공동대표주관회사인 미래에셋증권㈜ 및 한화투자증권㈜에 투자설명서의 교부를 거부한다는 의사를 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그밖에 금융위원회가 정하여 고시하는 방법으로 표시하여야 청약이 가능합니다.

(3) 투자설명서 교부 의무의 주체

『자본시장과 금융투자업에 관한 법률』에 의거 금번 청약에 대한 투자설명서 교부 의무는 에이비온(주)에 있습니다. 다만, 투자설명서 교부의 효율성 제고를 위해 실제 투자설명서 교부는 청약취급처인 대표주관회사 및 인수회사의 본ㆍ지점에서 상기와 같은 방법으로 수행합니다.

|

□ 자본시장과 금융투자업에 관한 법률 ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것

1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다.

|

바. 청약증거금의 대체, 반환 및 주금납입

일반청약자 청약증거금은 주금납입기일(2021년 09월 02일)에 주금납입금으로 대체하되, 청약증거금이 납입주금에 미달하여 주금납일기일 전일까지 당해 청약자로부터 그 미달 금액을 받지 못한 때에는 그 미달 금액에 해당하는 배정주식은 공동대표주관회사가 자기계산으로 인수하며, 초과 청약증거금이 있는 경우에는 이를 주금납입기일 당일(2021년 09월 02일)에 환불합니다. 이 경우 청약증거금은 무이자로 합니다.

기관투자자는 금번 공모에 있어 청약증거금이 면제되는 바, 청약하여 배정받은 물량의 100%에 해당하는 금액을 납입일인 2021년 09월 02일 13시까지 대표주관회사인 미래에셋증권㈜에 납입하여야 하며, 동 납입 금액은 주금납입기일(2021년 09월 02일)에 주금납입금으로 대체됩니다.

※ 국내 기관투자자 및 해외 기관투자자는 납입일에 배정된 금액의 1.0%에 해당하는 청약수수료를 입금하여야 합니다. 청약수수료를 입금하지 않는 경우 미납입으로 간주될 수 있으니 유의하시기 바랍니다.

한편, 동 납입금액이 기관투자자가 청약하여 배정받는 주식의 납입금액에 미달할 경우에는 인수단이 그 미달금액에 해당하는 주식을 총액인수계약서에서 정하는 바에 따라 자기계산으로 인수합니다. 각 인수단 구성원은 청약자의 납입주금을 납입기일인 2021년 09월 02일에 IBK기업은행 구로디지털중앙지점에 납입하여야 합니다.

사. 기타사항

(1) 주권교부에 관한 사항

① 주권교부예정일 : 청약결과 주식배정 확정시 공동대표주관회사가 공고합니다.

② 주식ㆍ사채 등의 전자등록에 관한 법률(이하 '전자증권법')이 2019년 9월 16일 시행되었으며, 전자증권법 시행 이후에는 상장법인의 상장 주식에 대한 실물 주권 발행이 금지됩니다. 이에 당사는 금번 공모로 발행하는 주식의 실물 주권을 발행하는 대신 전자등록기관에 주식의 권리를 전자등록하는 방법으로 주식을 발행할 예정입니다

따라서 주금을 납입한 청약자 또는 인수인은 계좌관리기관 또는 전자등록기관에 전자등록계좌를 개설하여야 하며, 해당 계좌에 주식이 전자등록되는 방법으로 주식이 발행될 예정입니다. 전자증권법 제35조에 따라 전자등록계좌부에 전자등록된 자는 해당 주식에 대하여 전자등록된 권리를 적법하게 가지는 것으로 추정합니다.

(2) 전자등록된 주식 양도의 효력에 관한 사항

전자증권법 제35조 제2항에 따라 전자등록주식을 양도하는 경우에는 동법 제30조에 따른 계좌간 대체의 전자등록을 하여야 그 효력이 발생합니다.

(3) 신주인수권증서에 관한 사항

금번 유가증권시장 상장공모는 기존 주주의 신주인수권을 배제한 일반공모 방식이므로 신주인수권증서를 발행하지 않습니다.

(4) 인수인의 정보이용 제한 및 비밀유지

인수인은 총액인수계약의 이행과 관련하여 입수한 정보 등을 제3자에게 누설하거나 발행회사의 경영개선 이외의 목적에 이용하여서는 아니됩니다.

(5) 한국거래소 상장예비심사청구 승인에 관한 사항

당사는 2021년 04월 28일 한국거래소에 상장예비심사청구서를 제출하여 2021년 07월 01일 한국거래소로부터 주식의 분산요건 충족 등 '사후 이행사항'을 제외하고 상장예비심사 승인을 받았습니다.

(6) 주권의 매매개시일

증권 인수업무 등에 관한 규정』 제10조의3 제1항 어느 하나에 해당할 경우 인수회사는 일반청약자에게 환매청구권을 부여하여야 하나, 당사는 금번 공모 시 동 규정 제10조의3 제1항을 적용하지 않음에 따라 환매청구권을 부여하지 않습니다. 자세한 사항은 『제1부 모집 또는 매출에 관한 사항 - III. 투자위험요소 - 3. 기타위험 - 러. 환매청구권 및 초과배정옵션 미부여』를 참조하시기 바랍니다.

5. 인수 등에 관한 사항

가. 인수방법에 관한 사항

[인수방법: 총액인수]

| 인수인 | 인수증권의 종류 및 수량(인수비율) | 인수조건 | |

|---|---|---|---|

| 명칭 | 주소 | ||

| 미래에셋증권㈜ | 서울특별시 중구 을지로5길 26 | 기명식 보통주 1,413,600 주 (62%) |

총액인수 |

| 한화투자증권㈜ | 서울특별시 영등포구 여의도동 여의대로 56 | 기명식 보통주 661,200 주 (29%) |

총액인수 |

| 유진투자증권㈜ | 서울시 영등포구 국제금융로 24 | 기명식 보통주 205,200 주 (9%) |

총액인수 |

| 주1) | 인수금액은 공동대표주관회사 및 발행회사가 협의하여 제시한 공모희망가액(14,500원~17,000원)의 밴드 최저가액인 14,500원 기준으로 계산한 금액이며, 확정된 금액이 아니므로 추후 변동될 수 있습니다. |

| 주2) | 기관투자자 및 일반투자자 배정 후 청약미달 잔여주식이 있는 경우에는 총액인수계약서에 의거 각 인수단 구성원이 자기계산으로 인수합니다. |

나. 인수대가에 관한 사항

| 구분 | 인수인 | 금액 | 비고 |

|---|---|---|---|

| 인수수수료 | 미래에셋증권㈜ | 896,243,376 원 | 주1) |

| 한화투자증권㈜ | 355,500,792 원 | ||

| 유진투자증권㈜ | 110,327,832 원 |

| 주1) | 인수대가는 상장주선인 의무인수금액을 포함한 총 공모금액의 4.0%에 해당하는 금액이며, 미래에셋증권㈜에 인수수수료 4.0% 중 업무주관수수료로 10%를 선지급합니다. 상기 인수대가는 발행회사와 공동대표주관회사가 협의하여 제시한 공모희망가액 범위인 14,500원 ~17,000원 중 최저가액인 14,500원 기준입니다. 상장주선인의 의무인수금액은 모집(매출)하는 물량의 청약이 미달될 경우 변동될 수 있으며, 이 경우 총 인수대가도 변동될 수 있습니다. 이와는 별도로 공동대표주관회사를 대상으로 상장 관련업무 성실도, 기여도 등을 종합적으로 감안하여 추가적인 성과수수료를 1.00% 이내에서 지급할 수 있습니다. |

| 주2) | 향후 결정되는 확정공모가액에 따라 인수수수료는 변동될 수 있으며, 청약 미달이 발생하여 상장주선인의 의무인수분 수량이 변동하는 경우에도 인수수수료가 변동될 수 있습니다. |

다. 상장주선인 의무인수에 관한 사항

금번 공모시 코스닥시장 상장규정 제26조 제6항에 의해 상장주선인인 미래에셋증권㈜ 및 한화투자증권㈜는 공모물량의 3%(취득금액이 10억원을 초과하는 경우에는 10억원에 해당하는 수량)를 당해 모집(매출)하는 가액과 동일한 가액으로 취득하여야 합니다.

금번 공모의 공동대표주관회사인 미래에셋증권㈜ 및 한화투자증권㈜는 에이비온㈜의 상장주선인으로서 의무인수에 관한 세부내역은 아래와 같습니다.

| 취득자 | 증권의 종류 | 취득수량 | 취득금액 | 비 고 |

|---|---|---|---|---|

| 미래에셋증권㈜ | 기명식 보통주 | 47,880주 | 694,260,000원 | 코스닥시장 상장규정에 따른 상장주선인의 의무 취득분 |

| 한화투자증권㈜ | 기명식 보통주 | 20,520주 | 297,540,000원 |

| 주1) | 상장주선인의 의무인수분은 사모의 방법으로 발행한 주식을 취득하여야 하며, 상장예비심사 청구일로부터 신규상장신청일까지 해당 주권을 취득하여야 합니다. 또한, 상장주선인은 해당 취득 주식을 상장일로부터 3개월간 계속보유하여야 합니다. |

| 주2) | 상기 취득금액은 코스닥시장 상장규정상 모집ㆍ매출하는 가격과 동일한 가격으로 취득하여야 하며, 공동대표주관회사인 미래에셋증권㈜ 및 한화투자증권㈜과 발행회사인 에이비온㈜이 협의하여 제시한 희망공모가액 14,500원 ~ 17,000원 중 최저가액인 14,500원 기준입니다. |

| 주3) | 금번 공모에서 청약 미달이 발생하여 상장주선인이 자기의 계산으로 잔여주식을 인수하는 경우 상장주선인의 의무 취득분(공모희망가액 하단 14,500원 기준 68,400주)에서 잔여주식 인수 수량만큼을 차감한 수량의 주식을 취득하게 됩니다. 또한, 모집ㆍ매출하는 물량 중 청약 미달이 100분의 3 (취득금액이 10억원을 초과하는 경우에는 10억원에 해당하는 수량) 이상 발생하여 상장주선인이 이를 인수할 경우 상장주선인이 추가로 취득하여야 하는 의무 취득분이 없을 수 있습니다. |

상장주선인의 의무인수 관련 코스닥시장 상장규정은 아래와 같습니다.

|

「코스닥시장 상장규정」 |

라. 기타의 사항

(1) 회사와 인수인 간 특약사항

당사는 금번 공모와 관련하여 공동대표주관회사인 미래에셋증권㈜ 및 한화투자증권㈜와 인수회사인 유진투자증권㈜가 체결한 총액인수계약서에 따라, 총액인수계약일로부터 코스닥시장 상장후 6개월까지 공동대표주관회사와의 사전 서면 동의 없이는 본 계약서에 의한 공모증권을 공동대표주관회사에게 매각하는 것 이외로 주식 또는 전환사채 등 주식과 연결된 증권을 발행하거나 직·간접적으로 매수 또는 매도를 하지 않습니다.

또한, 상기와 동일한 기간동안 발행회사의 최대주주등이 공동대표주관회사와의 사전 서면 동의 없이 총액인수 계약서에 의한 공모주식을 공동대표주관회사에게 매각하는 것 이외로 발행회사의 증권을 직·간접적으로 매매하거나 담보제공 등 제3자와의 거래를 하지 않도록 하였습니다.

(2) 회사와 주관회사 간 중요한 이해관계

공동대표주관사인 미래에셋증권㈜ 및 한화투자증권㈜는 이해관계인은 동사가 진행한 제3자배정 유상증자 및 전환사채 인수에 참여하여, 증권신고서 제출일 기준 동사의 전환우선주식 및 전환사채를 취득한 사실이 존재합니다.

| [상장주선인 및 이해관계인 주식 취득 내역] |

| 주주명 | 구 분 |

주식의 종류 |

취득일 |

취득주식수 |

지분율 | 주당 취득가액 |

총 취득금액 |

의무보유 기간 |

|---|---|---|---|---|---|---|---|---|

| 미래에셋증권(주) | 상장주선인 | 전환우선주 | 2019년 05월 30일 | 158,478주 | 1.11% | 6,310원 주1) |

999,996,180 원 | - 주2) |

| 한화투자증권(주) |

상장주선인 |

전환사채 |

2020년 08월 07일 | 주3) | - | 5,860원 |

권면총액 금10억원 |

상장일로부터 1개월 주4) |

| 주1) | 전환우선주 주당 발행가액은 6,310원이며, 투자계약서에 따라 주당 전환가액은 변동될 수 있습니다. 자세한 사항은 『제2부 발행인에 관한 사항 - III. 회사의 개요 - 4. 주식의 총수 』등을 참고하시기 바랍니다. |

| 주2) | 에이비온(주)는 상장예비심사일(2021년 4월 28일)기준 코넥스시장에 상장(2014년 7월 21일)된 기간이 1년 이상 경과한 법인으로서, 전문투자자인 미래에셋증권(주)는 「코스닥시장 상장규정」 제21조제1항2목에 따른 의무보유기간을 적용받지 아니합니다. 또한 미래에셋증권은 2019년 5월 30일 전환우선주를 취득한 바 금융투자업규정 제4-19조 제5항에 해당하지 아니합니다. |

| 주3) | 한화투자증권(주)가 보유한 전환사채는 주당 전환가액 5,860원 적용시 보통주 170,648주로 전환가능합니다. |

| 주4) | 「코스닥시장 상장규정」 제21조 제1항 제2호에 의거하여 상장예비심사 청구일을 기준으로 투자기간이 2년 미만인 벤처금융 및 전문투자자에 해당되지 않아 의무보유가 없으나, 상장일로부터 30일 이내 유통가능물량의 대거 출회(Over-hang)를 방지할 목적으로 동법 제21조 제1항 제1의4호에 의거하여 상장일로부터 1개월간 자발적으로 의무보유합니다. 또한 한화투자증권은 2020년 8월 7일 전환사채를 취득한 바 금융투자업규정 제4-19조 제5항에 따라 동 전환사채를 처분하거나 타인에게 양도할 수 없습니다. |

| 주5) | 상기 기재한 지분율은 증권신고서 제출일 현재 기준입니다. |

「증권 인수업무 등에 관한 규정」 제6조에 따르면, 금융투자회사는 자신과 자신의 이해관계인이 합하여 100분의 5 이상의 주식등을 보유하고 있는 회사의 기업공개 또는 장외법인공모를 위한 주관회사 업무를 수행하는 경우 다른 금융투자회사(해당 발행회사와 이해관계인에 해당하지 아니하면서 해당 발행회사의 주식등을 보유하고 있지 아니한 금융투자회사)와 공동으로 하여야 한다고 명시하고 있으며, 미래에셋증권㈜의 지분율은 1.11%(공모 후 0.95%) 로 해당사항이 없습니다.

| [증권 인수업무 등에 관한 규정] |

|---|

|

제6조(공동주관회사) 1. 기업인수목적회사 2. 외국 기업(한국거래소의「유가증권시장 상장규정」제2조제1항제8호 및 「코스닥시장 상장규정」제2조제22항에 따른 외국기업과 주식등의 보유를 통하여 해당 외국 기업의 사업활동을 지배하는 것을 주된 목적으로 하는 국내법인을 말한다. 이하 같다) ② 제1항에 따른 주식등의 보유비율 산정에 관하여는 법 시행규칙 제14조제1항을 준용한다. ③ 제2항에 불구하고 금융투자회사가 한국거래소의 「코스닥시장 상장규정」제26조제6항제2호에 따라 취득하는 코스닥시장 상장법인(코스닥시장 상장예정법인을 포함한다)이 발행하는 주식 및 「코넥스시장 상장규정」에 따른 지정자문인 계약을 체결하고 해당 계약의 효력이 유지되는 상태에서 취득하는 코넥스시장 상장법인(코넥스시장 상장예정법인을 포함한다)이 발행하는 주식은 제1항에 따른 주식등의 보유비율 산정에 있어 보유한 것으로 보지 아니한다. ④ 제2항에 불구하고 금융투자회사 또는 금융투자회사의 이해관계인이 다음 각 호의 어느 하나(이하 이항에서 “조합등”이라 한다)에 출자하고 해당 조합등이 발행회사의 주식등을 보유하고 있거나, 발행회사 또는 발행회사의 이해관계인이 조합등에 출자하고 해당 조합등이 금융투자회사의 주식등을 보유하고 있는 경우에는 해당 조합등에 출자한 비율만큼 주식등을 보유한 것으로 본다. 이 경우, 금융투자회사 또는 금융투자회사의 이해관계인이 출자한 제4호의 경영참여형 사모집합투자기구가 보유하고 있는 발행회사의 주식등은 해당 경영참여형 사모집합투자기구의 보유비율 산정 대상에서 제외한다. 1.「중소기업창업지원법」제2조제5호에 따른 중소기업창업투자조합 2.「여신전문금융업법」제41조제3항에 따른 신기술사업투자조합 3.「벤처기업육성에관한특별조치법」제4조의3에 따른 한국벤처투자조합 4. 법 제249조의10에 따라 금융위원회에 보고된 경영참여형 사모집합투자기구 |

상기와 같이 상장주선인의 당사 주식 보유는 관련 규정상 문제가 없습니다. 그럼에도 불구하고 미래에셋증권㈜와 한화투자증권㈜는 당사의 상장주선인이자 전문투자자 주주로서, 금번 공모를 진행하는 과정에서 이해상충 발생 가능성이 존재하므로 투자자께서는 이 점에 유의하시기 바랍니다.

(3) 초과배정옵션

당사는 금번 코스닥시장 상장을 위한 공모에서는 초과배정옵션 계약을 체결하지 않았습니다.

(4) 일반청약자의 환매청구권

금번 공모에서는 「증권 인수업무 등에 관한 규정」의 일반청약자에게 공모증권을 인수회사에 매도할 수 있는 권리(환매청구권)가 부여되지 않습니다.

(5) 기타 공모 관련 서비스 내역

당사는 금번 코스닥시장 상장을 위한 공모와 관련하여 인수인이 아닌 자로부터 인수회사 탐색 중개, 모집 또는 매출의 주선, 공모가격 또는 공모조건에 대한 컨설팅, 증권신고서 작성 등과 관련한 서비스를 제공받은 사실이 없습니다.

II. 증권의 주요 권리내용

금번 당사 공모 주식은 상법에서 정하는 액면가액 500원의 기명식 보통주로서 특이사항은 없습니다. 당사 증권의 주요 권리 내용은 다음과 같습니다.

1. 액면금액

당사의 정관(이하 동일)

|

제7조 (1주의 금액) 회사가 발행하는 주식 1주의 금액은 5백원으로 한다. |

2. 주식에 관한 사항

|

제5조 (발행예정주식총수) 회사가 발행할 주식의 총수는 1억주로 한다. 제6조 (설립시에 발행하는 주식총수) 회사가 설립시에 발행하는 주식의 총수는 2만주 (1주의 금액 5천원 기준)로 한다.

회사는 『주식 사채 등의 전자등록에 관한 법률』 제2조 제1호에 따른 주식 등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식 등을 전자등록하여야 한다. 제9조 (주식의 종류) ① 회사가 발행하는 주식은 보통주식과 종류주식으로 한다. ② 회사가 발행하는 종류주식은 이익배당 또는 잔여재산분배에 관한 우선주식, 의결권 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다. |

3. 의결권에 관한 사항

|

제27조 (주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제28조 (상호주에 대한 의결권 제한) 회사, 회사와 회사의 자회사 또는 회사의 자회사가 다른 회사의 발행주식총수의 10분의 1을 초과하는 주식을 가지고 있는 경우, 그 다른 회사가 가지고 있는 이 회사의 주식은 의결권이 없다. 제29조 (의결권의 불통일행사) ① 2 이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 회일의 3일 전에 회사에 대하여 서면으로 그 뜻과 이유를 통지하여야 한다. ② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니한다. 제30조 (의결권의 대리행사) ① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. ② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다. |

4. 신주인수권에 관한 사항

|

제10조 (신주인수권) ① 회사의 주주는 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 갖는다. ② 회사는 제1항의 규정에 불구하고 다음 각 호의 어느 하나에 해당하는 경우 이사회의 결의로 주주 외의 자에게 신주를 배정할 수 있다. 1. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 『자본시장과 금융투자업에 관한 법률』 제165조의6 (주식의 발행 및 배정 등에 관한 특례)의 규정에 따라 일반공모 증자 방식으로 신주를 발행하는 경우 2. 『상법』 제542조의3 (주식매수선택권)의 규정에 따른 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 3. 발행하는 주식총수의 100분의 50 범위 내에서 우리사주조합원에게 주식을 우선배정하는 경우 4. 『근로복지기본법』 제39조 (우리사주매수선택권의 부여의 범위 등)의 규정에 의한 우리 사주매수선택권의 행사로 인하여 신주를 발행하는 경우 5. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 긴급한 자금조달을 위하여 국내외 금융기관 또는 기관투자자, 『증권의 발행 및 공시에 관한 규정』 제2-2조의3 제2항에 해당하는 자를 대상으로 신주를 발행하는 경우 6. 주권을 코스닥시장에 상장하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 7. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 사업상 중요한 기술도입, 연구개발, 생산ㆍ판매ㆍ자본제휴를 위하여 그 상대방에게 신주를 발행하는 경우 8. 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우 9. 기타 회사의 재무구조개선 등 회사의 경영상의 목적을 달성하기 위하여 필요한 경우 ③ 제2항에 따라 주주 외의 자에게 신주를 배정하는 경우 『상법』 제416조 (발행사항의 결정) 제1호, 제2호, 제2호의2, 제3호 및 제4호에서 정하는 사항을 그 납입일의 2주 전까지 주주에게 통지하거나 공고하여야 한다. ④ 제2항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회 결의로 정한다. ⑤ 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회 결의로 정한다. |

5. 주식매수선택권에 관한 사항

|

제11조 (주식매수선택권) ① 회사는 주주총회의 특별결의로 발행주식총수의 100분의 10 범위 내에서 주식매수선택권을 부여할 수 있다. 다만, 『상법』 제542조의3 (주식매수선택권) 제3항의 규정에 따라 발행주식 총수의 100분의 3 범위 내에서 이사회의 결의로 주식매수선택권을 부여할 수 있다. 이 경우 주식매수선택권은 경영성과 또는 주가지수 등에 연동하는 성과연동형으로 부여할 수 있다. ② 제1항 단서의 규정에 따라 이사회 결의로 주식매수선택권을 부여한 경우에는 그 부여 후 처음으로 소집되는 주주총회의 승인을 얻어야 한다. ③ 제1항의 규정에 의한 주식매수선택권 부여대상자는 회사의 설립ㆍ경영과 기술혁신 등에 기여하거나 기여할 수 있는 회사의 이사ㆍ감사 또는 피용자 및 『상법 시행령』 제9조 제1항이 정하는 관계회사의 이사ㆍ감사 또는 피용자로 한다. 다만, 회사의 이사에 대하여는 이사회의 결의로 주식매수선택권을 부여할 수 없다. ④ 제3항의 규정에 불구하고 『상법』 제542조의8 (사외이사의 선임) 제2항 제5호의 최대주주 (이하 “최대주주”라 한다)와 주요주주 및 그 특수관계인에게는 주식매수선택권을 부여할 수 없다. 다만, 회사 또는 제3항의 관계회사의 임원이 됨으로써 특수관계인에 해당하게 된 자 (그 임원이 계열회사의 상무에 종사하지 아니하는 이사ㆍ감사인 경우를 포함한다)에게는 주식매수선택권을 부여할 수 있다. ⑤ 임원 또는 직원 1인에 대하여 부여하는 주식매수선택권은 발행주식총수의 100분의 10을 초과할 수 없다. ⑥ 다음 각 호의 어느 하나에 해당하는 경우에는 이사회의 결의로 주식매수선택권의 부여를 취소할 수 있다. 1. 주식매수선택권을 부여 받은 자가 본인의 의사에 따라 사임하거나 사직한 경우 2. 주식매수선택권을 부여 받은 자가 고의 또는 과실로 회사에 중대한 손해를 입힌 경우 3. 회사의 파산 등으로 주식매수선택권의 행사에 응할 수 없는 경우 4. 기타 주식매수선택권 부여계약에서 정한 취소사유가 발생한 경우 ⑦ 회사는 주식매수선택권을 다음 각 호의 1에서 정한 방법으로 부여한다. 1. 주식매수선택권의 행사가격으로 새로이 기명식 보통주식 (또는 기명식 우선주식)을 발행하여 교부하는 방법 2. 주식매수선택권의 행사가격으로 기명식 보통주식 (또는 기명식 우선주식)의 자기주식을 교부하는 방법 3. 주식매수선택권의 행사가격과 시가와의 차액을 현금 또는 자기주식으로 교부하는 방법 ⑧ 주식매수선택권을 부여 받은 자는 제1항의 결의일로부터 2년 이상 재임 또는 재직한 날부터 7년 이내에 권리를 행사할 수 있다. 다만, 제1항의 결의일로부터 2년 이내에 사망하거나 정년으로 인한 퇴임 또는 퇴직, 기타 본인의 귀책사유가 아닌 사유로 퇴임 또는 퇴직하는 자는 그 행사기간 동안 주식매수선택권을 행사할 수 있다. ⑨ 주식매수선택권의 행사로 인하여 발행한 신주에 대한 이익의 배당에 관하여는 제12조의 규정을 준용한다. |

6. 배당에 관한 사항

|

제12조 (신주의 배당기산일) 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우, 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업연도의 직전 영업연도 말에 발행된 것으로 본다. 제56조 (이익배당) ① 이익의 배당은 금전 또는 금전 외의 재산으로 할 수 있다. ② 이익의 배당을 주식으로 하는 경우, 회사가 수 종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다. ③ 제1항의 배당은 매결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ④ 이익배당은 주주총회의 결의로 정한다. |

III. 투자위험요소

| [주요 용어 설명] |

|

용어 |

정의 |

|

BTD (Breakthrough Therapy Designation) |

FDA에서 운영 중인 ‘획기적 의약품 지정제도’로, 특정 조건을 갖춘 의약품에 한해 허가 심사를 압축해 승인 기간을 대폭 단축시켜주는 프로그램. FDA에서는 주로 동반진단과 함께 임상을 진행하는 약물을 지정하는 경우가 많으며, 2016년 말까지 MFDS에서도 ‘한국형 브레이크쓰루 테라피’ 제도를 운영할 계획이라고 발표한 바 있음 |

|

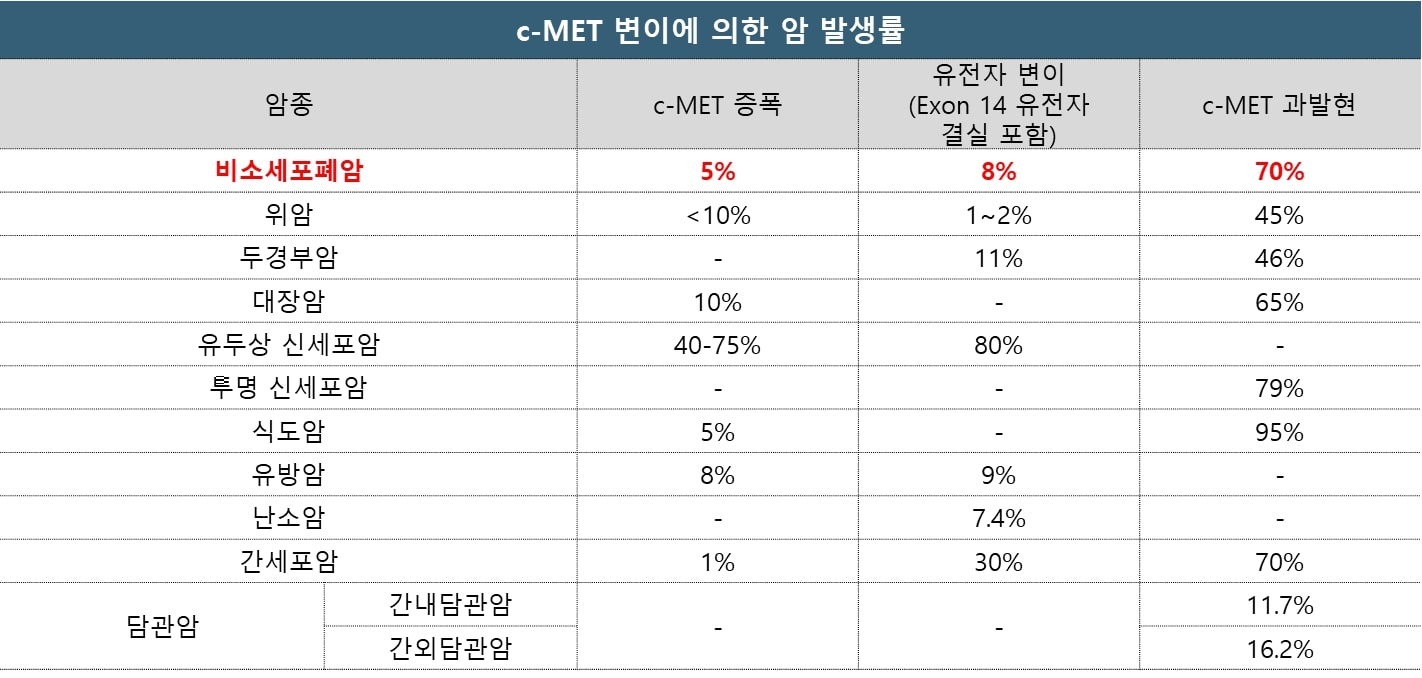

c-MET (c-Mesenchymal epithelial transition) |

Hepatocyte Growth Factor Receptor(HGFR)를 통칭 c-MET이라 하며, 유전자 변이 등에 의해 종양유전자(oncogene)가 되기도 함. 비정상 발현/활성화되어 암을 유발하며 폐암, 위암 등 다양한 암종에서 발견됨 |

|

CMO (Contract Manufacturing Organization) |

수주 받은 의약품을 전문적으로 생산하는 회사 |

|

ddPCR (droplet digital Polymer Chain Reaction) |

특정 유전자를 증폭시키기 위해 개발된 PCR 기법의 3세대 기술로, 정량화된 표준물질에 의존하지 않고 실제 검출 목표유전자의 양성 검출 수 산출을 통한 절대 정량이 가능 |

|

EGFR (Epidermal Growth Factor Receptor) |

상피세포 성장인자 수용체, 유전자 변이 등에 의해 종양유전자(oncogene)가 되기도 함. 비정상 발현/활성화되어 암을 유발하며 다양한 암종에서 발견됨. 다른 이름으로는 ErbB-1, HER1이 있음 |

|

Evergreening strategy (에버그리닝 전략) |

전략 의약품 특허를 처음 등록할 때 특허 범위를 넓게 설정한 뒤 2-3년 간격으로 약의 형태나 구조를 조금씩 바꿔 관련 후속 특허를 지속적으로 추가함으로써, 특허권을 방어하는 전략 |

|

FDA (Food and Drug Administration) |

미국 보건복지부 산하의 식품과 의약품 규제/허가기관 |

|

GLP (Good Laboratory Practice) |

비임상시험 관리기준. 의약품, 화장품 등의 안전성 평가를 위하여 실시하는 독성시험의 신뢰성을 보증하기 위해 시험의 전 과정에 관련되는 모든 사항을 조직적, 체계적으로 관리하는 규정 |

|

GMP (Good Manufacturing Practice) |

의약품 제조 및 품질관리 기준. 원자제의 구입부터 제조, 포장, 출하까지 생산공정 전반에 걸쳐 관리하는 규정 |

|

IND (Investigational New Drug application) |

임상시험계획 승인 신청. 해당 의약품을 통해 시험 약을 사람에게 투여하기 위해 규제기관에 임상시험승인을 요구하는 것 |

|

L/O (License Out) |

라이선스-아웃. 기술이나 지적 재산권이 들어간 상품의 생산과 판매를 타사에 허가해주는 것 |

|

MET (Mesenchymal Epithelial Transition) |

MET유전자 표기 방법. 유전자명은 ‘유전자 명명법 지침 (https://www.ncbi.nlm.nih.gov/gene/, 미국국립생명기술정보센터)’에 따라 유전자 이름은 이탤릭체, 단백질 이름은 정자체로 표기함 |

|

NSCLC (Non-Small Cell Lung Cancer) |

비소세포폐암. 폐암의 한 종류로 전체 폐암의 85~90%를 차지 |

|

PCR (Polymer Chain Reaction) |

중합효소 연쇄반응이라고 하며, 미량인 DNA시료에서 목적인 특정영역의 DNA를 수시간에 20만~50만 배 증폭시킬 수 있는 기술로 유전자의 다형성 검출, DNA 진단과 복제, 바이러스 및 세균의 검출, 표적 DNA 농도의 정량/정성적 해석, siRNA에 의한 표적유전자파괴(knockdown: RNAi) 활성측정 등 다양한 목적으로 사용됨 |

|

PK (Pharmacokinetics) |

약물의 체내에서의 흡수 · 분포 · 대사 · 배설 등의 동태적 연구 |

|

RNAi (RNA interference) |

특정부위 유전자의 발현을 이중 가닥 RNA에 의해 억제하는 바이오테크 기술로 이 중 짧은 이중 가닥 RNA |

|

siRNA (small interfering RNA) |

생물체에서 다양한 역할을 수행하는 20-25개의 뉴클레오티드로 구성된 이중 나선 RNA 분자의 하나 |

1. 사업위험

| 가. COVID-19로 인한 글로벌경제 침체 및 주식시장 변동 위험 코로나바이러스감염증-19(이하 '코로나19')의 감염 확산세가 전세계로 이어지면서 2020년 3월 11일, 세계보건기구(WHO)는 감염병 경보를 최고 단계인 6단계 '세계적 대유행(Pandemic)'을 선포하였습니다. 코로나바이러스의 확산에 대응하기 위한 각 국마다의 봉쇄조치의 영향으로 글로벌 교역이 감소하였으며 미국, 유럽, 일본, 중국 등 서비스업의 비중이 높은 선진국을 중심으로 경제성장세가 크게 위축되었습니다. 이와 같은 코로나19의 대유행은 다양한 방면으로 당사 사업에 영향을 미칠 수 있으며, 금융시장 변동성이 커지는 상황 속에서 공모 이후 당사 주가 역시 급격한 변동성을 보일 가능성이 존재하므로 투자자께서는 이점 유의하시어 투자하시기 바랍니다. |

코로나19는 중국 후베이성 우한시에서 2019년 12월 1일 발생하여 확산 중인 급성 호흡기질환으로, 감염 확산세가 전세계로 이어지면서 2020년 3월 11일, 세계보건기구(WHO)는 감염병 경보를 기존 5단계에서 최고 단계인 6단계로 상향 조정하여 '세계적 대유행(Pandemic)' 으로 선포하였습니다. 이로 인한 국경의 통제, 휴업 및 휴교, 도시간 이동 제한, 사회적 신뢰의 하락 등으로 인해 세계 경제는 산업분야를 막론하고 침체 상황을 겪고 있습니다. 급격한 수요 감소와 불확실한 미래 수익에 대한 전망과 위험의 최소화를 위하여 기업들의 글로벌 투자를 축소하고 있고 민간의 소비 활동이 지연 또는 감소하는 등 산업 전반에 대하여 광범위의 총수요 충격이 발생하였습니다. 특히 '경제전망보고서'(2021년 2월, 한국은행)에 따르면, 대외 의존도가 높은 국내 경제 역시 2020년 GDP -1% 성장 및 민간소비 -5% 성장이 이루어지는 등 코로나19의 영향으로 사회전반적인 경기 충격이 발생하였습니다.

2020년의 세계경제 역시 코로나19의 확산에 대응하기 위한 각 국마다의 봉쇄조치의 영향으로 교역이 감소하였으며 미국, 유럽, 일본, 중국 등 서비스업의 비중이 높은 선진국을 중심으로 경제성장세가 크게 위축되었습니다. 이에 대응하기 위한 각국의 경제 정책에도 불구하고 2020년 이후 글로벌 금융시장의 높은 변동성 및 불확실성은 계속되고 있습니다. 특히 올해부터 코로나19의 백신이 보급되면서 펜데믹은 감소세를 보이고 있으나, 변이바이러스의 출현과 이로 인한 감염증가, 국가 봉쇄, 백신의 유통문제, 접종과 관련된 불확실성 등은 여전히 부정적인 요인으로 작용하고 있습니다.

국제통화기금(IMF)에서는 글로벌 경기회복에 대해 각국의 의료정책, 정책지원효과, 위기대응방법, 국제적 파급효과 등에 따라 국가별로 다를 것으로 예상하고 있습니다.선진국의 경우 중앙은행의 자산매입 프로그램 확대, 정책금리 인하, 가계 및 기업에 대한 정책지원과 백신보급에 따라 2021년부터 점진적인 경기회복을 예상하고 있습니다. 우리나라 역시 정부 재정에 직접적인 영향을 미치는 재정지원, 세금감면이나 국책은행을 통한 대출 및 지급 보증 뿐 아니라 긴급재난지원금과 같은 직접적인 유동성 지원으로 수출과 투자를 중심으로 회복세를 보이고 있습니다. 이에 IMF는 2021년 미국 및 한국의 경제성장률을 각각 6.4%, 3.6%로 전망하는 등, 2021년부터는 전세계 및 한국의 경제는 다시 성장세로 전환될 것으로 보고 있습니다. 다만, 선진국 내에서도 지역봉쇄가 재개된 일부 국가들은 여전히 경기둔화에 대한 우려가 있으며 2022년 이후에도 코로나19 발현 이전의 수준에 미치지 못할 수도 있다는 전망을 포함하고 있습니다.

| [세계 경제 성장률 전망] |

| 구분 | 2020년 | 2021년 | 2022년 | ||

|---|---|---|---|---|---|

| 1월 전망 | 4월 전망 | 1월 전망 | 4월 전망 | ||

| 세계 |

-3.3% |

5.5% |

6.0% |

4.2% |

4.4% |

| 선진국 |

-4.7% |

4.3% |

5.1% |

3.1% |

3.6% |

| 미국 |

-3.5% |

5.1% |

6.4% |

2.5% |

3.5% |

| 유로존 |

-6.6% |

4.2% |

4.4% |

3.6% |

3.8% |

| 일본 |

-4.8% |

3.1% |

3.3% |

2.4% |

2.5% |

| 한국 |

-1.0% |

3.1% |

3.6% |

2.9% |

2.8% |

| 신흥개도국 |

-2.2% |

6.3% |

6.7% |

5.0% |

5.0% |

| 중국 |

2.3% |

8.1% |

8.4% |

5.6% |

5.6% |

| 인도 |

-8.0% |

11.5% |

12.5% |

6.8% |

6.9% |

| 러시아 |

-3.1% |

3.0% |

3.8% |

3.9% |

3.8% |

| 브라질 |

-4.1% |

3.6% |

3.7% |

2.6% |

2.6% |

| 출처: IMF World Economic Outlook, 2021.04 |

특히, 당사와 같은 신약 연구개발 사업과 관련하여서는 코로나19로 인해 임상시험 대상자 지원 수요 감소, 코로나19감염 환자발생으로 인한 시설물 폐쇄 조치, 임상시험 대상자의 코로나19 감염 등 예기치 못한 상황으로 임상 진행에 차질이 발생할 가능성이 있습니다. 이에 따라 당사가 계획하고 있는 공동개발 및 기술이전 등의 일정에도 부정적인 영향을 미칠 수 있습니다.

이처럼 코로나19의 대유행은 다양한 방면으로 당사 사업에 영향을 미칠 수 있으며, 금융시장 변동성이 커지는 상황 속에서 공모 이후 당사 주가 역시 급격한 변동성을 보일 가능성이 존재하므로 투자자께서는 이점 유의하시어 투자하시기 바랍니다.

|

나. 항암제 개발사업 특성에 따른 위험 당사는 연구개발 전문 바이오 벤처기업으로 바이오마커 및 동반진단을 기반으로 한 항암제 자체개발을 목적으로 하고 있습니다. 일반적으로 신약개발은 후보물질의 발굴에서부터 완제의약품의시장 판매까지 통상적으로 10년 이상의 오랜 시간과 대규모 비용이 소요되며, 후보물질의 발굴 뿐만 아니라 개발 과정에서 임상 시험을 통하여 약물의 효능과 안정성을 충분히 입증하여야 합니다. 당사의 사업구조는 이러한 신약개발 단계에서의 부담을 줄이기 위함이며, 기술이전 계약을 통해 수익을 조기에 실현하기 위한 노력을 하고 있습니다. |

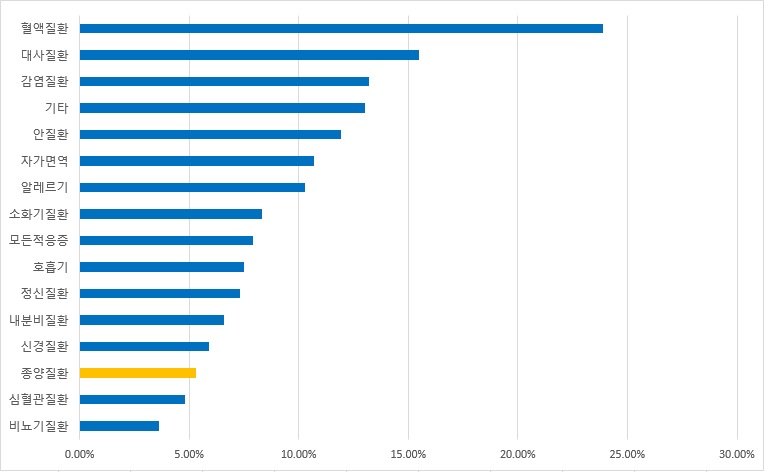

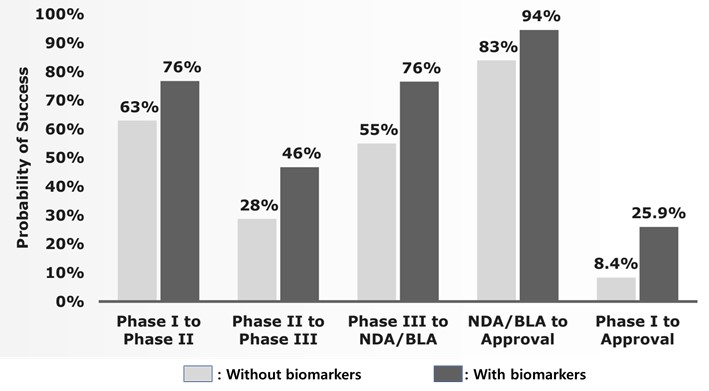

당사가 속한 제약ㆍ바이오 산업은 신약 후보물질의 발굴에서부터 최종 제품의 시판까지 오랜 기간이 소요되는 동시에, 각 임상 단계마다 상당한 자금이 소요되는 특징이 있습니다. 신약개발 단계는 크게 탐색 단계 및 개발 단계로 구분됩니다. 탐색 단계는 의약학적 개발목표(목적효능, 작용기전 등)를 설정한 다음 신물질을 설계 및 합성하거나 도입하여, 그 효능을 검색하는 작업을 반복하여 개발대상 물질(후보물질: Candidates)을 선정하는 단계입니다. 개발단계는 대상물질에 대한 대량제조 공정개발, 제제화 연구, 안정성 평가, 생체 내 동태규명 및 임상시험을 거쳐 신약을 개발해 가는 과정입니다. 글로벌 신약 개발 시 평균 1~2조원 상당의 개발 비용과 평균 10~15년 정도의 장기적인 개발기간이 소요되는 것으로 파악되고 있으며, 특히, 신약개발 사업은 후보물질의 발굴뿐만 아니라, 개발과정에서 효능과 안전성의 입증과정을 거쳐야 하는 바, 이러한 임상과정에서의 실패 위험성도 매우 높습니다. 통계상으로 임상1상의 후보물질이 최종 출시될 확률은 9.6%에 불과하며, 임상2상의 후보물질 역시 15.2% 수준, 임상3상의 후보물질의 경우에도 49.6% 수준입니다.

| [신약개발 성공확률 현황 (미국 FDA, 2006년~2015년] | ||||

|

구 분 |

임상1상 |

임상2상 |

임상3상 |

NDA/BLA |

|

NDA/BLA(까지) |

9.6% |

15.2% |

49.6% |

85.3% |

|

차상위단계(까지) |

63.2% |

30.7% |

58.1% |

85.3% |

|

소요기간 |

1.5년 |

2년 |

3년 |

0.5년 |

| (자료 : BIO, Biomedtracker, Amplion, Clinical Development Success Rates 2006-2015 (2016)) 주1) NDA(New Drug Application) : 합성의약품의 신약 승인단계 주2) BLA(Biologic License Application) : 바이오의약품의 신약 승인단계 |

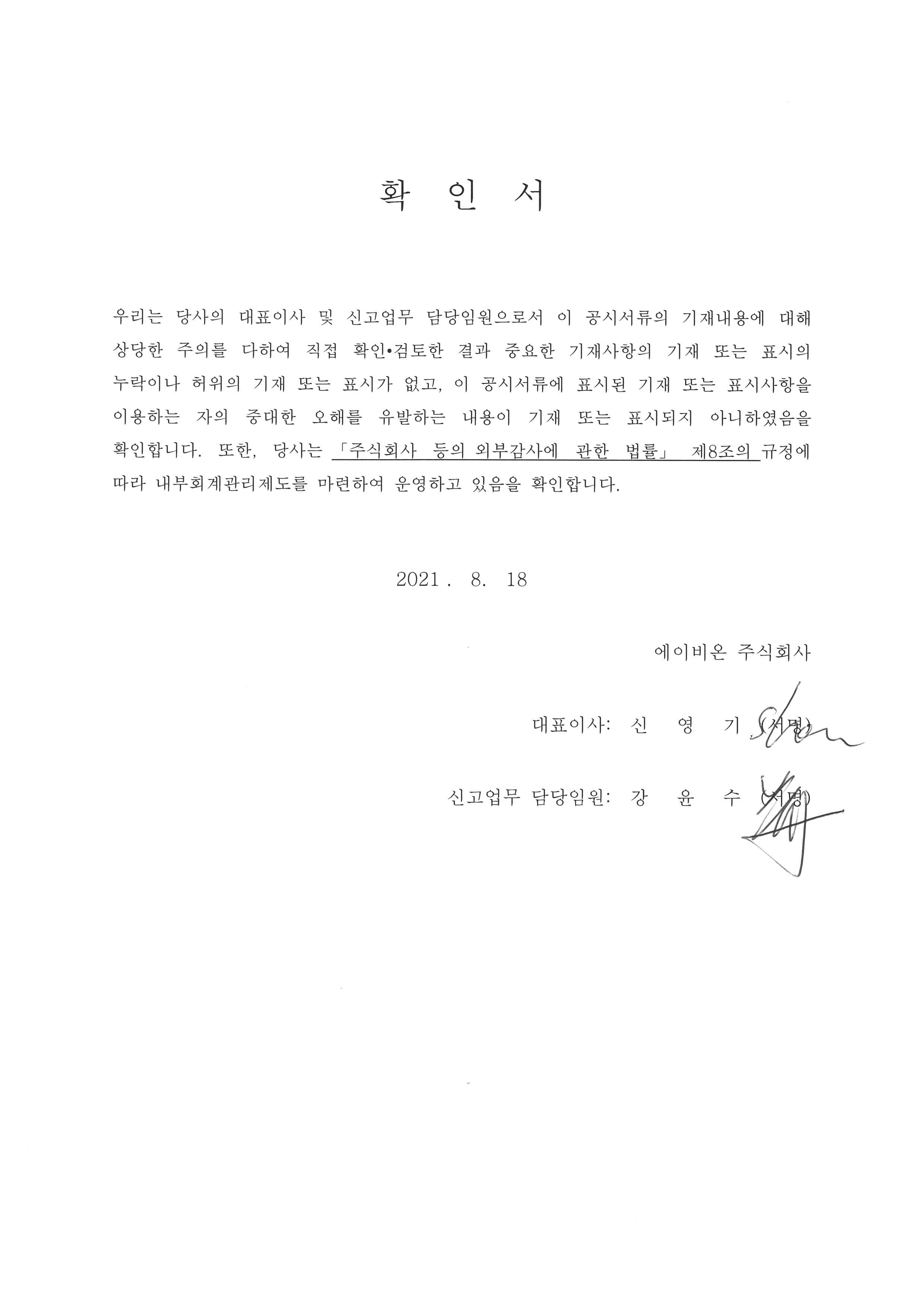

뿐만 아니라 항암제는 타 약물에 비해 영상학적 분석 등 많은 비용이 소요되는 방법을 필요로 하기에 임상시험과 관련된 비용의 측면에서도 타 의약품에 비하여 상대적으로 많은 비용이 소요되는 경향을 보이고 있습니다. 특히 항암제의 경우 의약품 시장에서의 비중이 가장 크지만, 임상 1상-품목허가 승인까지의 성공률 (LOA)은 가장 낮은 특징이 있습니다.

| [임상 1상에서 품목허가 승인까지의 성공률(LOA)] |

|

|

임상 1상에서 품목허가 승인까지의 성공률(LOA) |

| (자료 : BIO, Biomedtracker, Pharmapremia, 한국바이오협회, 2011-2020년 임상 개발 성공률과 기여 요인 분석, 2021.03에서 재인용 |