|

|

대표이사 확인서,반기공시_1 |

반 기 보 고 서

(제 40 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 8월 17 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 엠케이전자 주식회사 |

| 대 표 이 사 : | 이 진 |

| 본 점 소 재 지 : | |

| (전 화) 031-330-1900 | |

| (홈페이지) http://www.mke.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영지원총괄 (성 명) 차호만 |

| (전 화) 031-330-1900 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서,반기공시_1 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적 ·상업적 명칭

당사의 명칭은 엠케이전자주식회사이고 영문명은 MK ELECTRON CO., LTD.로 표기합니다.

나. 설립일자

당사는 1982년 12월에 주식회사 "미경사"로 설립되었으며 1997년 7월 주주총회 결의에 의거 주식회사 미경사에서 엠케이에스 주식회사로 상호를 변경하였고 1997년 8월 주주총회 결의에 의거하여 엠케이에스 주식회사에서 엠케이전자 주식회사로 상호 변경 및 기업공개를 실시하였습니다.

다. 본사의 주소, 전화번호 및 홈페이지주소

경기도 용인시 처인구 포곡읍 금어로 405

전화 : 031-330-1900

홈페이지 : http://www.mke.co.kr

라. 주요사업의 내용

당사는 반도체 Package의 핵심부품인 본딩와이어(Bonding Wire) 및 솔더볼(Solder Ball) 등 전자부품 등을 생산하는 사업을 하고 있으며, 자세한 사항은 "Ⅱ. 사업의 내용"을 참조 바랍니다.

마. 계열회사에 관한 사항

당사는 '독점규제 및 공정거래에 관한 법률'상 오션비홀딩스의 기업집단에 속한 계열회사이며 이 중 상장사는 당사를 포함, 총 2개사 입니다. 자세한 사항은 "Ⅸ. 계열회사 등에 관한 사항"을 참조 바랍니다.

바. 연결대상 종속회사 개황

(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 27 | 2 | 2 | 27 | 4 |

| 합계 | 28 | 2 | 2 | 28 | 5 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

바-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

플렉스전문투자형사모부동산투자신탁2호 | 지배력 획득 |

| 플렉스전문투자형사모부동산투자신탁3호 | 지배력 획득 | |

| 연결 제외 |

감만1구역 공공지원민간임대주택 | 지배력 상실 |

| 코레이트전문투자형사모부동산투자신탁11호 | 지배력 상실 |

사. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 상장 | 1997년 11월 10일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

가. 설립이후 변동상황

| 년월 | 내용 |

| 1982. 12 | 법인설립(주식회사 미경사) |

| 1986. 05 | 용인공장 준공 및 양산시스템 확립 |

| 1986. 09 | 기업부설연구소 설립 |

| 1997. 11 | 코스닥시장 등록 |

| 1999. 05 | 외국인 투자업체 등록 (UBS Capital - 회사발행주식 61.5% 지분인수) |

| 1999. 10 | 용인 신공장 증설 |

| 2000. 04 | 액면분할(5,000원 → 500원) |

| 2001. 01 | 대만영업소 설립 |

| 2001. 03 | 사업목적 추가(부동산 임대업) |

| 2001. 07 | 대표이사 변경(강도원 사임, 김일태 취임) |

| 2004. 02 | 대표이사 변경(김일태 사임, 송기룡 취임) |

| 2004. 11 | 1억불 수출탑 수상 |

| 2004. 12 | 중국사무소 설립 |

| 2005. 12 | 최대주주 변경(에프지텐사모투자전문회사 회사발행주식 52.03% 지분인수) |

| 2006. 10 | 최대주주 변경(대우전자부품 컨소시엄 회사발행주식 23.10% 지분인수) |

| 2006. 11 | 2억불 수출탑 수상 |

| 2006. 12 | 대표이사 변경(송기룡 사임, 최상용 취임) |

| 2007. 09 | 최대주주 변경(기존 최대주주의 특수관계인 해제로 인해 칸서스제구차유한회사로 변경) |

| 2007. 10 | 최대주주 변경(노블레스산업 및 특수관계인 회사발행주식 23.34% 지분인수) |

| 2007. 11 | 계열회사 변경(유구광업주식회사 회사발행주식 70% 지분인수) |

| 2008. 10 | 계열회사 변경(MK ELECTRON (H.K.) 회사발행주식 100% 취득-홍콩법인 설립) |

| 2008. 11 | 3억불 수출탑 수상 |

| 2008. 12 | 대표이사 변경(최상용 사임, 최윤성 취임) |

| 2009. 03 | 최대주주 변경(거암개발 회사발행주식 16.14% 지분인수) |

| 2009. 11 | 강소성 쿤산(昆山)시에 중국공장 완공 |

| 2010. 10 | 용인 공장 증축 착공 |

| 2010. 11 | 5억불 수출탑 수상 |

| 2011. 10 | 용인공장 증축 완료 |

| 2011. 12 | 6억불 수출탑 수상 |

| 2012. 03 | BW 신주인수권 행사 보통주 382,774 주 발행 |

| 2012. 04 | BW 신주인수권 행사 보통주 318,979 주 발행 |

| 2012. 07 | BW 신주인수권 행사 보통주 1,690,585 주 발행 |

| 2012. 10 | Amkor, 2012 Best of Class Raw Material 수상 |

| 2013. 03 | 계열회사 변경(엠케이인베스트먼트주식회사 회사발행주식 100%취득- 법인설립) |

| 2014. 03 | 대표이사 변경(최윤성 사임, 허상희 취임) |

| 2014. 03 | 주식매수선택권 행사(직원 Stock Option 156,000주 행사) |

| 2014. 12 | 중국 쿤산법인 신공장 증축 착공 |

| 2015. 04 | 리딩밸류일호유한회사 주요종속회사 편입 |

| 2015. 04 | 리딩밸류2호사모투자전문회사 주요종속회사 편입 |

| 2016. 02 | 티앤케이인베스트먼트유한회사를 흡수합병 |

| 2016. 04 | 중국 쿤산법인 신공장 증축 준공 |

| 2016. 06 | TEXAS INSTRUMENTS Supplier Recogition Award 수상 |

| 2016. 08 | TOSHIBA Excellent Supplie Award 수상 |

| 2016. 08 | ST MICROELECTRONICS Best Supplier Award 수상 |

| 2016. 10 | 대표이사 변경(허상희 사임, 이진 취임) |

| 2017. 12 | 종속회사인 리딩밸류일호유한회사 해산 |

| 2017. 12 | 종속회사인 리딩밸류2호사모투자전문회사 해산 |

| 2018. 06 | 음성 공장 준공 |

| 2019 .09 | 산업통상자원부 '일하기 좋은 뿌리기업' 지정 |

| 2019. 09 | SPIL'2019 Supplier Award' 수상 |

| 2019. 11 | 중국쿤산 법인 '아시아 우수브랜드'선정 |

| 2020. 07 | TEXAS INSTRUMENTS, 'Supplier Excellence Award' 수상 |

나. 상호의 변경

| 년월 | 내용 |

| 1997. 07 | "미경사"에서 "엠케이에스주식회사"로 상호변경 |

| 1997. 08 | "엠케이에스주식회사"에서 "엠케이전자주식회사"로 상호변경 |

다. 경영활동과 관련된 중요한 사실의 발생

| 년월 | 내용 |

| 1983. 04. | Gold Bonding Wire 개발 완료 |

| 1983. 12. | Gold Bonding Wire 제조기술에 대한 특허취득 (#15866) |

| 1988. 03. | 반도체용 고순도 금 증착재료 및 Gold Base 합금개발(Au Pure, Au-Ge, Au-Ge-Sb, Au-Zn, Au-Sb, Au-Be등) |

| 1988. 09. | 반도체용 고순도 Gold Sputtering Target 개발 |

| 1990. 05. | 열전도용 Pt-Rh 합금개발 |

| 1990. 06. | 특허등록 "반도체용 세금선 제조 방법" |

| 1991. 04. | Low-Loop용 Gold Wire 개발 (L-Type) |

| 1994. 02. | Long-Loop용 Gold Wire 개발 (T-Type) |

| 1996. 02. | Gold 합금 Wire 개발 (R-Type) |

| 1999. 06. | 국내 최초 BGA용 Solder Ball 양산 및 납품 |

| 1999. 09. | 특허등록 "반도체 소자의 본딩와이어용 금합금" |

| 1999. 10. | 용인 신공장 증설 |

| 1999. 11. | 특허등록 "Gold-Based Alloy for Bonding Wire of Semiconductor Device" (미국특허청) |

| 2000. 04. | 니혼 혼다 기술 개발 체결 (Solder Ball) |

| 2003. 06. | 특허등록 "솔더볼의 제조방법 및 장치" (APPARATUS FOR MANUFACTURING SOLDER BALLS) |

| 2003. 09. | 특허등록 "본딩 와이어용 스풀 케이스 및 이 케이스를 사용한 스풀 취급 방법" / 특허권자 : 엠케이전자(주), 헤라우스 오리엔탈하이텍(주) |

| 2004. 03. | 특허등록 "본딩와이어 스풀용 자석 부착식 케이스" (CASE FOR CASING THE SPOOL OF BONDING WIRE WITH MAGNETIC ATTRACTION METHOD ) |

| 2004. 04. | 특허등록 "반도체 소자 본딩용 금-은 합금 와이어" (Gold-Silver Bonding Wire for Semiconductor Device) |

| 2005. 02. | 고신뢰성 본딩와이어 개발 |

| 2005. 07. | Microbonds X-Wire개발 MOU 체결(최종 합의) |

| 2006. 03. | 특허등록 "반도체 소자 본딩용 금 합금 와이어" (Gold Alloy Bonding Wire for Semiconductor Device) |

| 2006. 09. | 특허등록 "반도체 소자 본딩용 금 합금세선" |

| 2006. 09. | 특허등록 "본딩와이어 제조방법 및 여기에 이용되는 본딩와이어 강화장비" |

| 2007. 06. | 부품·소재기술개발사업 선정 - 산업자원부 주관 (기술개발과제명 : 차세대 반도체 패키징용 Fine Pitch Au Bonding Wire 개발) |

| 2007. 08. | Microbonds X-Wire개발 기술도입 본계약 체결 |

| 2007. 10. | 특허등록 "PB-FREE SOLDER ALLOY(무연솔더합금)" |

| 2007. 11. | 사업목적 추가 - 국내외 자원 탐사 및 개발, 생산, 판매, 수입, 무역업 - 부동산관리 및 자산운용업 - 전자부품 도소매업 |

| 2007. 11. | 타법인 주식취득에 따른 계열회사 추가 - 유구광업주식회사 지분 70% 취득 |

| 2008. 02. | 특허등록 "반도체 패키지용 금-은 합금계 와이어" |

| 2008. 08. | 중국 반도체시장 진출을 위한 중국 곤산경제기술개발구 관리위원회와 투자협의서 체결 |

| 2008. 09. | 반도체 패키지用 금-은 합금와이어 세계최초 양산 출시 |

| 2008. 10. | 타법인 주식취득에 따른 계열회사 추가 - MK ELECTRON (H.K.) 지분 100% 취득(홍콩법인 설립) |

| 2010. 02 | 타법인 주식취득에 따른 계열회사 추가 - 나노퍼시픽(주) 지분 39.25% 취득 |

| 2010. 03 | 사업목적 추가 - 조명광원 및 기구 제조 및 판매 - 탄소나노튜브 제품 및 응용제품 제조 및 판매 - 탄소섬유 및 탄소복합재료 제조 및 판매 - 백라이트 유니트 제조 및 판매 |

| 2011. 03 | 사업목적 추가 - 문화서비스업 - 레져산업업 - 관광용역 및 관광사업 개발 |

| 2013. 03. | 타법인 주식취득에 따른 계열회사 추가 - 엠케이인베스트먼트 지분 100% 취득(법인설립) |

| 2014. 05. 07. 12. |

- 특허등록 "주석계 솔더 볼 및 이를 포함하는 반도체 패키지" - 특허등록 "은 합금 본딩 와이어(Silver alloy bonding wire)" - 특허등록 "두께 방향으로 우수한 열전도 특성을 갖는 방열판의 제조방법과 이 방법에 의해 제조된 방열판" |

| 2015. 02. 04 04 08 08 12 |

- 특허등록 "두께 방향으로 우수한 열전도 특성을 갖는 기판을 구비한 발광소자의 제조방법" - 특허등록 "은 합금 본딩 와이어" - 특허등록 "무연솔더, 솔더 페이스트 및 반도체 장치" - 특허등록 "무연 솔더 및 그를 포함하는 반도체 부품" - 특허등록 "LEAD-FREE SOLDER, SOLDER PASTE AND SEMICONDUCTOR DEVICE (무연 솔더, 솔더 페이스트 및 반도체 장치)" - 특허등록 "은 합금 본딩 와이어 및 이를 이용한 반도체 장치" |

| 2016. 02 | - 티앤케이인베스트먼트유한회사를 흡수합병 |

| 2016. 03. 03 |

- 특허등록 전자기기용 프레임(FRAME FOR ELECTRONIC DEVICES) - 특허등록 "은 합금 본딩 와이어" |

| 2016. 12 | - 특허등록 "은 합금 본딩와이어 및 그의 제조 방법" |

| 2017. 12 12 |

- 특허등록 "무플럭스 접합용 솔더볼, 그의 제조 방법 및 솔더 범프 형성 방법" - 특허등록 "본딩 와이어" |

| 2018. 03 | 사업목적 추가 - 폐기물수집, 운반, 처리, 원료재생 및 판매업 - 산업용 땜납금, 땜납화합물제조 및 판매업 - 폐기물자원화 감량회수시스템 제조 및 판매업 - 기계장비 조립용 플라스틱 제조업 - 폐기물 처리기기 제조 및 판매업 - 가전제품제조 및 판매업 - 장비조립용 부분품 제조 및 판매업 |

| 2019.08 | - 특허등록 "이차전지용 음극활물질 및 그 제조방법" - 특허등록 "리버스 리플로우용 심재 및 반도체 패키지의 제조방법" |

| 2020.06 | - 특허등록 "이차전지용 음극활물질 및 그 제조방법" |

라. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 03월 29일 | 정기주총 | 이사 한상규 감사 이명환 |

이사 차정훈 | 사외이사 이명환 감사 이형배 |

| 2020년 03월 30일 | 정기주총 | 이사 차호만 | 이사 이 진 사외이사 김학배 |

사외이사 박창주 |

| 2021년 03월 31일 | 정기주총 | 감사 정배종 | 이사 차정훈 이사 이 진 |

감사 이명환 |

3. 자본금 변동사항

가. 자본금 변동추이

당사는 최근 5년간 자본금 변동사항이 없습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 당기 |

|---|---|---|

| 보통주 | 발행주식총수 | 21,807,689 |

| 액면금액 | 500 | |

| 자본금 | 10,903,844,500 | |

| 우선주 | 발행주식총수 | - |

| 액면금액 | - | |

| 자본금 | - | |

| 기타 | 발행주식총수 | - |

| 액면금액 | - | |

| 자본금 | - | |

| 합계 | 자본금 | 10,903,844,500 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 54,000,000 | - | 54,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 21,807,689 | - | 21,807,689 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 21,807,689 | - | 21,807,689 | - | |

| Ⅴ. 자기주식수 | 919,254 | - | 919,254 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 20,888,435 | - | 20,888,435 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 357,540 | - | 357,540 | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 561,268 | 357,540 | - | - | 918,808 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 918,808 | 357,540 | 357,540 | - | 918,808 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 446 | - | - | - | 446 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 919,254 | 357,540 | 357,540 | - | 919,254 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 2021년 5월 31일 신탁계약해지(기간만료)로 수탁자 보유물량 357,540주가 현물보유물량으로 변동되었습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2006년 02월 24일 | 제24기 정기주주총회 | 제4조(공고방법) : 일간 한국경제 신문 -> 일간 머니투데이 신문 제13조(주주명부의 폐쇄 및 기준일) : 1월 1일 ~ 1월 31일 -> 1월 1일 ~ 1월 15일로 변경 |

- 공고 방법 변경 - 기준일 변경 |

| 2009년 03월 27일 | 제27기 정기주주총회 | 제2조(목적) : 금속합금 및 화합물의 제조 판매업, 금속 소재 제조 및 판매업 등 사업목적 추가 제10조(신주인수권) : 증권거래법 -> 자본시장과 금융투자업에 관한 법률 제20조(소집통지 및 공고) : 증권거래법 시행령 -> 상법 시행령 |

- 신사업 추진을 위한 사업목적 추가 - 법명 및 조문개정사항 반영 - 법명 및 조문개정사항 반영 |

| 2010년 03월 26일 | 제28기 정기주주총회 | 제2조(목적) : 조명광원 및 기구 제조 및 판매, 탄소나노튜브 제품 제조 및 판매 등 사업목적 추가 제4조(공고방법) : 회사의 홈페이지(WWW.MKE.CO.KR)를 통해 공고할 수 있도록 변경 제12조의 2(주주명부) : 주주명부를 전자문서로 작성 (신설) |

- 신사업 추진을 위한 사업목적 추가 - 공고 방법 변경 - 주주명부의 전자문서 작성 |

| 2011년 03월 30일 | 제29기 정기주주총회 | 제2조(목적) : 문화서비스업, 레져산업업, 관광용역 및 관광사업개발 등 사업목적 추가 제32조(이사 및 감사의 임기) : 이사의 임기를 3년에서 1년으로 변경 |

- 신사업 추진을 위한 사업목적 추가 - 이사의 임기 변경 |

| 2014년 03월 28일 | 제32기 정기주주총회 | 제31조(이사 및 감사의 선임) : 이사와 사외이사 구분 및 사내이사와 기타비상무이사 구분 제32조(이사 및 감사의 임기) : 이사의 임기를 1년에서 3년으로 변경 |

- 이사의 선임 내용 변경 - 이사의 임기 변경 |

| 2016년 03월 28일 | 제34기 정기주주총회 | 제10조(신주인수권) : 근로자복지기본법 -> 근로복지기본법 제30조(이사 및 감사의 수) : 사외이사 비율에 관한 사항 추가 제45조(이익소각) : 삭제 |

- 법명 및 조문개정사항 반영 - 상법 제 542조의 8 제 1항 반영 - 상법개정에 따른 소각제도폐지 및 삭제 |

| 2018년 03월 30일 | 제36기 정기주주총회 | 제2조(목적) : 폐기물 수집, 폐기물 처리기기 제조 및 판매업 추가 제8조(주식의 종류) : 기명식 보통주식 -> 보통주식으로 변경 제14조(전환사채의 발행) : (신설) |

- 신사업 추진을 위한 사업목적 추가 - 상법개정에 따른 내용 변경 - 신사업 추진에 따른 전환사채 발행 목적 추가 |

| 2020년 03월 30일 | 제38기 정기주주총회 | 제9조(주권의 종류) : 주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록 | - 전자증권제도 반영 |

| 2021년 03월 31일 | 제39기 정기주주총회 | 제2조(목적) : 환경 관리 대행업, 환경 정화 및 복원업, 정보통신공사업 등 제4조(공고방법), 제9조(전자증권), 제10조(신주양수권), 제13조(주주명부 폐쇠 및 기준일) 제14조(전환사채의 발행), 제 15조(신주인수권부사채 발행), 18조(소집시기), 제20조(소집통지 및 공고), 제 28조(주주총회의 결의방법), 제31조(이사 및 감사의 선임,해임), 제 39조(이사회결의방법), 제45조(이익배당, 분기배당) 등 |

- 사업의 목적추가 - 상법, 전자증권제도, 코스닥 표준정관 등에 의거하여 내용 변경 및 개정 |

II. 사업의 내용

1. 사업의 개요

[지배회사 - 엠케이전자 주식회사]

1. 사업의 개요

당사는 용인본사와 중국 쿤산을 거점으로 하여 반도체 IDM 업체와 후공정 업체들을 대상으로 생산, 판매를 진행하고 있는 글로벌 소재 기업입니다. 사업 부문 별로는 Bonding Wire, Solder Ball 등의 반도체 소재 사업과 원료재생사업, Solder Paste 등의 반도체 제품사업, Tape & Film, 2차 전지 등의 신소재 사업을 영위하고 있습니다

| 부문 | 제품 | 적용분야 |

|

반도체 소재 |

Bonding Wire |

반도체, 모바일, 가전, 통신, 센서 등 |

|

Solder Ball |

||

|

반도체 제품 |

원료 재생사업 |

금속 가공, 반도체 소재 등 |

|

Solder Paste |

반도체 및 차량용 전장 부품 등 |

|

|

신소재 |

Tape & Film |

디스플레이, 인테리어, 반도체 |

|

2차전지 |

무선전동기구, 전기자동차 |

가. 업계의 현황

(1) 산업의 특성

『본딩와이어』

우리나라의 본딩와이어 산업은 반도체 재료의 적정수요 미달과 Process Production기술의 취약으로 1980년 말까지만 해도 80%를 수입에 의존하였으나, 1990년대 이후 양적 질적 측면에서 비약적으로 발전하여 현재는 국내 수요의 90% 이상을 충당하고 있습니다.

당사의 주력 제품인 본딩와이어(BONDING WIRE)는 머리카락 평균 굵기의 1/10정도 되는 미세 금속선으로 반도체 리드 프레임과 실리콘 칩을 연결하여 전기적 신호를 전달하는 부품 입니다.

과거 금이 주원료였던 본딩와이어 산업은 비용 절감 노력과 기술 혁신으로 인해 현재약 50~60% 구리, 은 소재의 와이어로 대체되었으며 중국 반도체 시장이 성장함에 따라 전체 본딩와이어 시장의 40%에 달하는 수요가 중국 내수에서 발생하고 있습니다.

『솔더볼』

솔더볼은 주석을 주성분으로 하는 합금 물질로 칩과 PCB(Printed-Circuit Board)를 연결하여 전기적 신호를 전달하는 역할을 하며 반도체 패키징의 기술이 발전함에 따라 BGA(Ball Grid Array), MCP(Multi-chip Packaging)등의 패키지의 핵심 부품으로 적용되고 있습니다.

휴대폰, 노트북, TV등 전자기기가 소형화 됨에 따라 수요가 꾸준히 늘고 있으며 솔더볼의 크기 또한 Micro화 되고 있습니다.

『솔더페이스트』

솔더페이스트란 솔더 분말에 송진과 같이 끈적한 성질을 갖는 플럭스(Flux)를 혼합한것을 말합니다. 솔더크림으로도 불리우며 반도체의 패키징, PCB 접합 등의 용도로 사용 됩니다. 플럭스에는 로진(Rosin), 솔벤트(Solvent), 활성화제(Activator), 칙소재(Thoxptropic agent), 계면활성제(Surfactant)등 기능별로 다양한 성분이 혼합되어 있으며 이러한 성분들의 구성 및 함량이 솔더 페이스트의 특성을 결정하게 됩니다.

『2차 전지』

1차 전지(Primary battery)가 한번 쓰고 버리는 것이라면 2차 전지는 여러 번 재충전하여 사용할 수 있는 전지를 말합니다. 알칼리 전지, 흑연-아연 전지, 수은 전지, 리튬전지 등이 1차 전지의 예로 손전등, 라디오, 시계 등에서 흔히 사용됩니다. 그러나 1차 전지는 재사용이 불가능하고 환경오염을 막기 위한 수거나 재활용 등에 드는 비용이 많다는 단점이 있는 반면 2차 전지는 여러번 충, 방전을 할 수 있어 전지의 전기화학적 특성이 유지되는 한 얼마든지 재사용이 가능하다는 장점이 있습니다.

2차 전지는 주로 납(Pb)축전지, 니켈-카드뮴 전지(Ni-Cd), 니켈-수소전지(Ni-MH, Nickel Metal Hydride), 리튬 이온 전지(Li-ion) 등이 있습니다. 이들은 전지의 주요 3부분인 양극, 전해질, 음극을 구성하는 물질과 구조에 따라 분류되는데, 용량, 출력 전압 등 전기 화학적 성질에서 각기 다른 특성을 보입니다. 2차 전지 중 음극재(Anode)는 충전할 때 리튬 이온을 받아들이는 역할을 하며 주로 흑연 소재가 쓰이고 있습니다. 현재 천연과 인조 흑연을 모두 사용하고 있으나 흑연 소재가 가지고 있는 용량적 한계의 문제로 저장 용량이 5~10배 높은 실리콘 소재에 대한 시장의 니즈와 수요는 꾸준히 증가 할 것으로 전망됩니다.

『Tape & Film』

테이프는 점착과 접착을 기능으로 하는 소재로 산업용부터 반도체까지 산업 전반에 사용되는 범용 제품입니다. 산업용으로는 디스플레이, 고정용 테이프, 건축용 인테리어 등에 주로 쓰이며 반도체 용으로는 전자파 차폐, Dicing Tape, DAF(Die Attached Film), 공정용 Carrier Tape 등의 용도로 쓰이고 있습니다. 특히 반도체 분야에서는 대부분 일본산 제품을 사용하고 있어 국산화에 대한 다양한 시도가 지속되고 있습니다.

『금속재생사업』

금속재생사업은 휴대전화, 컴퓨터, 전자제품 등의 전자회로기판(PCB)에 있는 금속 물질 뿐만 아니라 가정용, 공업용, 차량용 등 산업 전반에서 사용된 금속 물질들을 추출하여 재활용하는 것을 말합니다. 축적된 광물 자원이 점차 고갈됨에 따라 귀금속, 희토류를 포함한 금속 자원을 회수하여 재사용 할 수 있는 재생기술과 재생사업에 대한 관심도는 매년 급증하고 있습니다.

재생된 금속자원은 수집, 분리, 분류, 선별, 제련, 정련 등을 거쳐서 가치를 지니게 됩니다. 재활용 단계에 따라 수거나 해체와 같이 비교적 단순 기술은 소규모 기업이 주를 이루고 있으며 분리나 파쇄, 용융 및 정련은 비교적 큰 기업들이 담당하고 있습니다. 일부 대기업의 경우 회사 규모 확장을 통해서 재활용 영역을 늘려나가는 추세입니다.

(2) 산업의 성장성

『본딩와이어 & 솔더볼』

본딩와이어 시장은 2018년부터 2024년까지 연평균 2~3% 성장이 예상되며, '20년 COVID19로 인해 역성장 하였으나 2021년 반도체 수퍼사이클과 COVID19의 기저효과로 5~6% 성장이 예상 됩니다.

반도체용 솔더볼 산업은 스마트폰을 비롯한 모바일 시장의 급성장과 경박단소의 기술 트렌드의 대응을 위하여 기존 리드프레임 중심의 제품에서 기판(Substrate) 중심의 BGA, CSP, Flip-Chip 등의 제품 전환이 이루어지며 연평균 5% 성장, 2021년 기준 솔더볼 세계 시장 규모는 242M 달러로 예상됩니다

『솔더 페이스트』

저온 가공 통전, 전자파 차폐 등의 기능성 부여와 높은 생산성 그리고 공정 원가 절감에 대한 요구가 늘며 페이스트 (Conductive Paste)를 도포시키거나, 인쇄, 경화 시키는 것이 필수 공정으로 자리 잡고 있습니다. 페이스트는 인쇄 잉크, 도료와 같은 코팅재료 및 접착제와 같은 제품을 통칭하며 주로 터치패널, 태양전지, 칩 컴포넌트(MLCC, 칩 인덕터, 칩 바리스터), PCB, 전자 세라믹(압전 부품, 마이크로웨이브), 절연 코팅 등에 적용되고 있습니다.

『2차 전지』

2021년 2차전지 시장은 EV는 유럽, ESS는 미국 시장을 기반으로 고성장이 예상 됩니다. 유럽 시장의 경우 환경 규제 강화 영향과 코로나 19의 기저효과 등이 복합적으로 반영되며 올해 45만대 수준에서 내년 66만대 수준으로 약 47% 성장이 전망됩니다.

ESS부문의 성장이 기대되는 미국 시장은 올해 3GWh수준에서 '21년 6GWh수준으로 신규 설치량이 증가될 것으로 예상 됩니다.

2차전지 음극재 시장 수요는 2021년 40만 9천톤에서 2025년 135만 8천톤까지 성장할 것으로 예상됩니다.

『Tape & Film』

과거 디스플레이에 한정되어 있던 기능성 필름은 현재는 2차전지, 반도체, 차량용과 같은 새로운 시장으로 급격하게 확대 & 전개되고 있습니다. 특히 전통적 소재 강국인일본의 경우 원천 기술을 기반으로 신제품의 개발 속도를 가속화 하고 있고 지속적인기술 개발을 위한 R&D 인력 양성 및 연구 시설에 대한 투자를 이어가고 있습니다.

『금속재생사업』

현대사회는 전기, 전자, 정보통신과 같은 최첨단 산업을 필두로 발전을 가속화 하고 있습니다. 그러나 첨단 산업의 원료가 되는 광물 자원이 소수의 국가에만 편재되어 있는 지리적 요인은 광물을 소유한 국가가 첨단 산업의 자원 매장이라는 점을 이용하여 광물 자원을 무기화하는 전략으로 이어지고 있습니다. 이러한 국제적 동향은 국내산업의 원자재 해외 의존도가 95% 상황이라는 점을 고려 하였을 때 국가적인 차원에서 원자재를 확보해야 하는 당위성을 지니게 되며 다양한 금속 재생 기술에 대한 개발 및 경제성에 대한 연구가 활발하게 이루어지는 계기가 되고 있습니다.

(3) 경기변동의 특성

본딩와이어, 솔더볼, 솔더 페이스트 등의 반도체 소재에 대한 수요는 세계 반도체 산업의 계절적 특성과 경제 단계별 특성 및 반도체 수요 등에 연동 됩니다. 다만 최근에는 반도체 산업 뿐만아니라 전기, 전자, 자동차, 기계장치 등 거의 대부분의 산업 소재로 이용되고 있어 반도체 산업에 대한 의존도 및 경기 영향력이 점차 줄고 있는 추세 입니다.

(4) 경쟁요소

세계 본딩 와이어 시장은 2011년 기준 5개의 주요 공급업체가 전체 시장의 약 94%를 점유하였으나 2012년 1월 일본의 스미토모 금속이 사업철수를 하게되며 현재 4개 업체를 중심으로 공급이 되고 있습니다. 주요 공급 업체로는 일본의 다나까 금속, 독일의 헤라우스 그룹, 엠케이전자, 일본의 니폰(NIPPON) 금속이 있으며 당사는 2000년 이후 중국 내수 시장 공략과 우수 품질, 고객 최우선의 경영 방침을 기본으로 세계 시장 점유율을 점진적으로 확대하여 현재 본딩와이어 판매량 기준 세계 시장의 선두에 위치하고 있습니다. 본딩 와이어 기술은 미세화, 고강도화, 고신뢰성화가 핵심으로 단기간에는 습득하기 어려운 기술이며 산업 부문의 특성상 신규 진입이 어렵습니다.

본딩와이어와 솔더볼 사업을 40여년 넘게 이어오며 축적된 금속 정제 & 가공 기술과 반도체 네트워크를 활용한 신규 사업(Tape & Film, 2차전지 소재, 솔더 페이스트)의 확장성 및 개발 가능성 또한 경쟁 우위 요소 중 하나 일 것입니다.

(5) 자원조달상의 특성

본딩와이어의 소재는 주로 금(Gold)과 구리(Copper)가 주로 사용되며 알루미늄을 비롯하여 은(Silver)이 널리 사용되고 있습니다. 금은 구리나 알루미늄보다 가격적인면에서 매우 비싸지만 양산성 측면에서 2배 이상 유리한 이유 때문에 아직도 업계에서40% 이상의 물량이 쓰여지고 있습니다.

당사의 금(Gold) 구입은 외국계 은행 또는 국내 종합 상사를 통해 이루어지고 있으며가격은 국제 시세에 따라 변동됩니다.

솔더볼의 소재는 주석, 은, 구리가 주로 사용되며 재료의 구입은 국내 솔더 합금업체또는 종합 상사를 통해 이루어지고 있습니다. 가격은 국제시세에 따라 변동됩니다.

(6) 관련법령 또는 정부의 규제

"해당 사항 없음"

나. 회사의 현황

(1) 영업개황

당사는 1982년에 설립되어 반도체 산업의 중추적인 역할을 담당하는 반도체 기초 전기 재료인 세금선(Gold Bonding Wire)을 제조하는 회사로서, 국내 반도체 제조업체인 암코, 스태츠칩팩코리아, 삼성전자, SK하이닉스 등에 본 제품을 자체 개발하여 공급함으로써 국가경제발전에 견인차 역할을 수행하였습니다.

'83년에는 한국기계연구소의 신기업 창출 Project로 선정되어 기업화를 구축하였고, '85년에는 한국기술금융(주)를 통해 벤처 및 기술집약형 우수중소기업으로 선정되면서 본격적인 양산체제를 갖추었습니다. '86년에는 기업부설연구소를 설립하여 국내반도체 기초재료분야의 취약성을 보완하고 개선하는 등 지속적인 연구개발에 주력한 결과 '92년에는 Low-Loop Type을 개발하였고, '94년에는 Long-Loop Type의 신제품을 개발하였습니다. 신제품의 개발과 수출에 노력하여 '95년에는 제32회 무역의 날에 금탑산업훈장을 수상하였고, '97년에는 공업기반 기술개발사업에 의한 Sputtering Target 기술개발을 완료하여 Target Plate의 핵심기술을 보유하게 됨으로써 동 분야의 사업에도 진출하여 지속적인 매출증대를 이어오고 있습니다.

98년에는 미래형 반도체 패키지 BGA (Ball Grid Array)의 재료인 솔더볼(Solder Ball)의 양산에 성공하였습니다. '99년에는 해외시장 개척에 따라 판매물량이 증가될 것을 대비하여, 신공장 증설 및 기계 설비를 대폭 확장하였습니다. 또한 리드프레임 변형 타입인 BGA에 사용되는 Solder Ball을 개발하여 양산체제를 구축하였습니다.

2000년대에 들어서 '01년부터 Solder Ball 사업을 개시하였으며, '03년에는 매출 2년 연속 40% 이상 성장으로 대폭 매출성장을 이루었습니다.

'05년에는 본딩와이어 중에서도 원재료 절감 제품인 Copper Bonding Wire를 개발 완료 및 판매를 개시하였으며, '06년에는 Solder Ball 판매 600억개를 돌파로 Solder Ball 사업분야에서도 본격사업화에 성공하였습니다.

'08년에는 기술표준원으로부터 '2008년도 국가경쟁력 향상에 기여할 30대 신기술'로 '금-은 합금 본딩와이어기술'이 선정되었으며, '09년에는 대한민국 디지털 이노베이션 최우수상을 수상하는 영예도 안게 되었습니다.

'11년 새로운 비전 및 미션 선포, 핵심가치 선포와 함께 용인 신사옥준공(지하2층, 지상4층)으로 본딩와이어, 솔더볼 모두 Capacity 2배 이상 증가로 재도약의 기반을 마련하였습니다. '12년 에는 고객사인 Amkor로 부터 '2012 Best of Class Raw Material' 상을 수상, '12년에 이어 '13년에도 고객사 ASE로부터 Solder Ball 분야 Best Supplier 상을 수상의 영예를 안았습니다.

'14년에는 Gold를 대체한 원가절감을 위한 Material 인 Silver를 고객사와 기술협약을 맺어 Silver Bonding wire를 Memory 제품에 최초 적용 양산을 진행 하였으며, '14년에는 TI(Texas Instrument)로 부터 Supplier Awards를 수상하였고, 삼성전자의 Size Reduction을 통한 원가절감에 혁혁한 공헌을 하여 협력사 혁신 우수사례 수상의 영예를안았습니다.

'15년도에는 반도체 핵심 소재 분야의 30여년 자체 합금 개발 노하우를 바탕으로 고신뢰성 솔더볼의 신규 조성 및 신제품 개발에 성공하였으며 이와 관련된 다수의 특허를 출원·취득하였습니다.

'16년도에는 반도체 패키지 공정에서의 불량 감소와 신뢰성 향상을 위해 융점이 높은 구리볼을 사용한 CCSB(Cu Core Solder Ball)을 개발하였고, 금에 비해 원가가 낮으면서도 본딩 시 신뢰성이 높고 looping 측면에서 유리한 반도체 패키지용 은합금 와이어를 개발해 특허를 취득하였습니다.

'17년도는 기존의 Ag 와이어보다 대기중에서 본딩이 가능하며 신뢰성과 접합 특성이 개선된 제품을 개발하여 특허 취득을 하였으며 Solder Ball 사업부에서는 금속 코팅층을 솔더볼 표면에 코팅하여 플럭스가 없이 접합되어 고신뢰성 및 원가 절감 제품인무플럭스 접합용 솔더볼을 개발하여 특허 취득을 하였습니다.

또한 '17년도에는 ST MICROELECTRONICS Best Supplier Award 및 TOSHIBA Excellent Supplier Award in 2017 수상하는 영예를 안았습니다

'18년도에는 MICROCHIP Best Supplier Awards 를 수상하는 영예를 안았습니다.

'19년도에는 SPIL로 부터 Supplier Awards 를 수상하는 영예를 안았으며 중국 쿤산법인은 '아시아 우수 브렌드'에 선정되는 영예를 안았습니다. 또한 높은 생산성과 신뢰성을 구현할 수 있는 차세대 솔더볼 특허 기술을 취득하였습니다.

'20년도에는 Texas Instruments로 부터 우수 협력 업체상 (Supplier Excellence Award)을 수상하는 영예를 안았으며, 수명 특성을 한단계 더 향상시킨 이차전지 실리콘계 음극소재를 개발하여 미국 특허를 취득하였습니다.

(2) 공시대상 사업부문의 구분

주요생산품은 반도체용 Gold Bonding Wire(99.99%), 고순도 Gold Sputtering Target (99.999%), Gold합금 Sputtering Target, 고순도 Gold Evaporate Material (99.999%), BGA Solder Ball 등이 있다.

1) 반도체용 세금선(Gold Bonding Wire) - 칩단자와 리드프레임을 연결하는 미세선

* M Type (범용 Wire) : PLCC, PDIP, SOIC, SOJ, MQFP 등에 적용

* L Type (Low Loop Wire) : TSOP, TSSOP, TQFP 등에 적용

* T Type (Long Loop Wire) : BGA, POWER QUAD, SQFP, QFN 등에 적용

* R Type (고강도 Au-Pd 합금 Wire) : FINE PAD PITCH PKG, LONG LOOP PKG에 적용

* XC Type (초저 Loop Wire) : TSOP, TQFP, BOC, MCP PKG등에 적용

* UB Type (4N 고강도 Wire) : FINE PAD PITCH PKG, MCP, MCM PKG 등에 적용

* UR Type (High Reliability Wire) : 20㎛이하 극세선 적용 PKG에서 고신뢰도 구현

* HR Type (4N, 고순도 High Reliability Wire) : Green PKG, MCP 등 advanced PKG에 적용, 4N(99.99%) 고순도 함량으로 최고 신뢰성 실현

* Au-Ag Alloy Wire : 금(15%)에 은(30%)을 15% - 30%합금화하여, Wire 가격을 10 ~ 25% 절감

* MR type (고신뢰성 Au-Ag wire) : 기존 Au-Ag wire가 취약했던, 고습/고온 신뢰성 기능을 대폭 향상시킨 bonding wire로서, Low Cost와 High Reliability를 동시에 실현한 세계 최초의 고신뢰성 Au-Ag wire

* Cu Bonding Wire: Wire 가격 절감 및 전기 전도도를 향상시키기 위한, 금의 대체재로서 Cu(구리)를 사용한 bonding wire

* PC & AFPC (Palladium Coated wire) : 기존 Bare Copper wire의 작업성 및 신뢰성을 향상시킨 bonding wire

* Ag wire : Ag base의 Bonding wire로 Gold wire대비 가격 절감 효과 및 Copper wire의 한계를 극복시킨 차세대 주력 제품

2) BGA CSP Flip Chip용 Solder Ball - 칩과 기판을 연결하여 전기적 신호를 전달하는 역할을 하는 반도체 패키지용 재료

* Pb free(Sn3Ag0.5Cu,Sn4Ag0.5Cu) : Green PKG에 이용

* Low Ag, Pb-free Ball : Mobile Application PKG에 이용

* Ultra Micro Solder Ball : WLP 및 Embedded PKG에 이용

* Cu Core Solder Ball : POP PKG에 이용

(3) 신규 사업의 내용

『2차 전지』

2차전지 분야의 핵심 재료중의 하나인 고용량 음극 활물질을 개발하고 있으며 국내 글로벌 전지회사 자동차 회사 및 중국, 일본의 유수 기업에 고용량 음극 활물질을 제출하여 평가를 진행중입니다. 특히, 2010년 8월 당사가 참여하는 '고에너지 이차전지용 전극소재' 컨소시엄이 지식경제부의 '세계시장 선점10대 핵심소재(WPM)사업' 국책과제로 선정되어 개발에 참여하고 있습니다.

WPM국책과제와 병행하여 당사가 개발중인 이차전지용 고용량 Si합금계 음극활물질은 최근 Si합금계가 가지고 있는 고질적인 문제점이였던 수명특성을 대폭 향상시키는 성과를 얻었습니다. 이러한 성과를 기반으로 2015년에는 준양산 라인 구축을 완료하였으며 현재 본격 가동 중에 있습니다.

2016년에는 Si 합금계 음극 활물질의 팽창 특성을 저감하는 등의 제품 특성 및 품질을 더욱 향상시켜 차별화에 집중하였고 고객 확대를 위해 해외 배터리쇼(배터리 재팬, 중국 국제 전지 전시회 등)에 참가하는 등 국내 및 해외 고객 개발 활동을 활발히 하고 있습니다.

2020년에도 국내와 해외의 배터리 제조 업체들은 기존 흑연계 음극재가 가지고있는 용량적 한계를 극복하고자 Si계 음극재를 약 5~10%첨가하는 연구를 지속하고 있습니다. 당사 또한 고용량화되어 가고 있는 전지의 특성을 더욱 배가시킬 수 있도록 차별화된 프리미업급 소재를 연구 & 상용화하는 것에 최선을 다 할 것입니다.

『기타 신사업』

당사는 미래 신성장 동력 확보를 위해『금속재생사업』『Tape & Film』『솔더 페이스트』와 같은 신사업을 영위하고 있으며 향후 투자 판단에 중대한 영향을 끼칠만한 사업 활동이 있을 시에는 별도로 공시할 예정입니다.

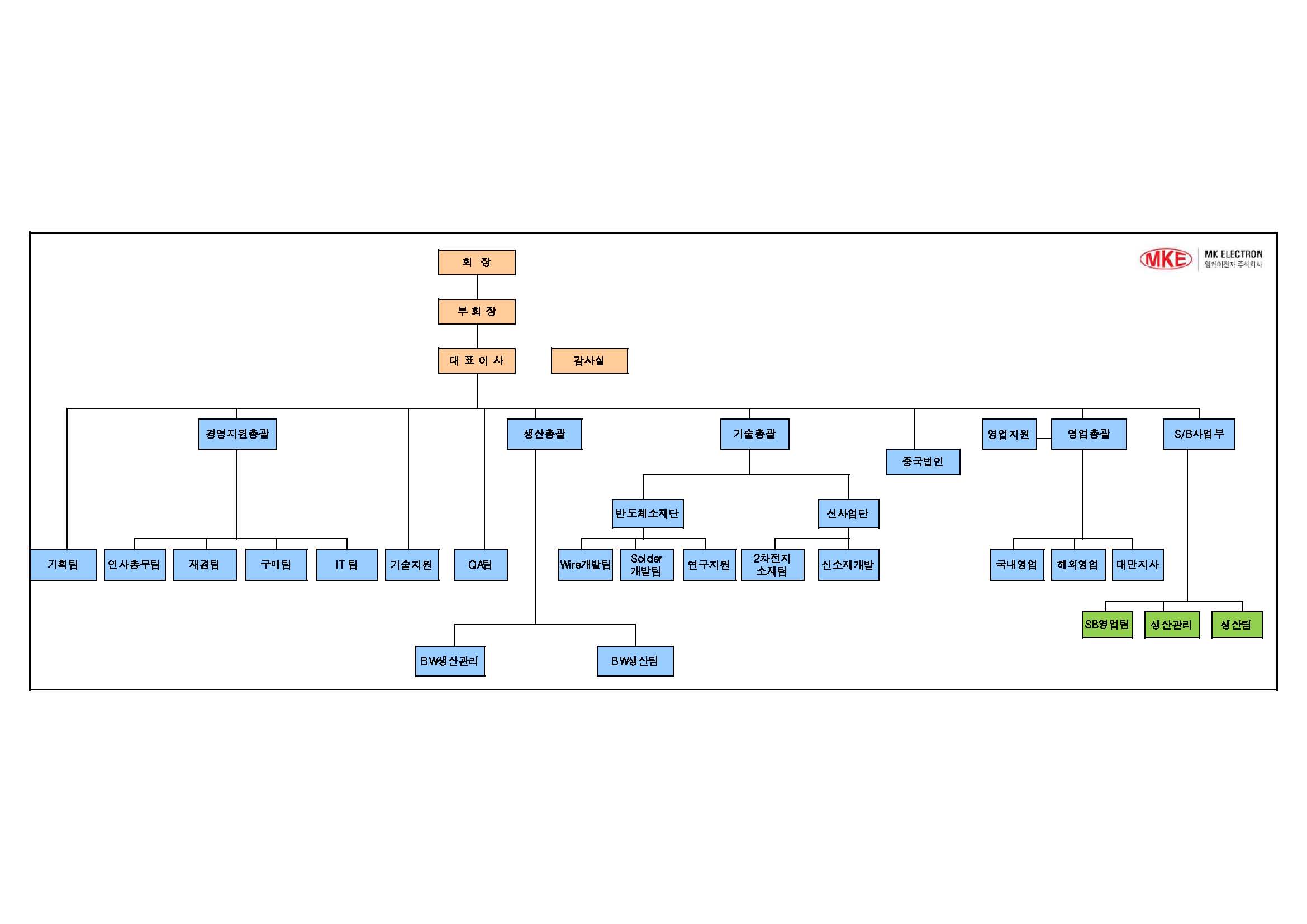

다. 조직도

|

|

조직도 |

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

|

(단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품목 | 구체적용도 | 제40기 반기 매출액 | 비중 |

| 반도체용 세금선 및 증착재료 |

제품 | Bonding wire | 본딩용 와이어 | 321,013 | 91.23% |

| Gold evaporate material | 증착재료 | 10,042 | 2.85% | ||

| Gold sputtering target | 증착재료 | 10,453 | 2.97% | ||

| Solder ball | 패키징 소재 | 7,286 | 2.07% | ||

| 기타 | 로열티 등 | 로열티 등 | - | 3,070 | 0.87% |

나. 주요 제품 등의 가격변동추이

| (단위 : 원/Km,Gr, KKea) |

| 목차 | 제40기 반기 | 제39기 | 제38기 | |

| Bonding wire | 내수 | 344,311 | 343,203 | 291,701 |

| 수출 | 368,584 | 365,085 | 315,579 | |

| Gold evaporate material | 내수 | 66,545 | 69,416 | 52,649 |

| 수출 | 68,048 | 67,429 | 54,124 | |

| Target | 내수 | 65,862 | 69,067 | 53,497 |

| 수출 | - | - | - | |

| SolderBall (단위 KK) | 내수 | 11,473 | 12,962 | 14,398 |

| 수출 | 8,446 | 7,834 | 7,578 | |

주1) 산출근거

① Gold bonding wire : 주문시점에 LBM(런던금시세)에 의한 사이즈별 중량의 원재료비에 가공비를 더하여 산출하였습니다.

(P = LBMA ×Adder + MFC)

② Gold evaporate material : 주문시점에 LBM(런던금시세)에 의한 무게별 중량의 원재료비에 가공비를 더하여 산출하였습니다.

(P = LBMA ×Adder + MFC)

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매입유형 | 품목 | 구체적용도 | 매입액 | 비중 | 비고 |

| 본딩와이어사업 | 원재료 | 골드 | 반도체기초재료 | 342,204 | 97.89% | - |

| 솔더볼사업 | 원재료 | 솔더바 | 반도체기초재료 | 7,389 | 2.11% | - |

주1) 연결기준으로 작성되었습니다.

나. 주요 원재료 등의 가격변동추이

| (단위 : US$/트로이온스, 원/Kg) |

| 품목 | 제40기 반기 | 제39기 | 제38기 |

| 골드 | 1,819 | 1,771 | 1,649 |

| 솔더바 | 55,362 | 41,252 | 33,781 |

다. 생산 및 설비에 관한 사항

(1) 생산능력

| (단위 : 백만원) |

| 사업부문 | 품목 | 사업소 | 제40기 반기 | 제39기 | 제38기 |

공통 |

BW | 한국본사 & 중국법인 |

557,323 | 1,114,646 | 888,66 |

| GEM | 37,338 | 96,013 | 79,174 | ||

| Target | 28,746 | 57,492 | 53,880 | ||

| Solder Ball | 10,814 | 19,465 | 16,186 | ||

| 합계 | 634,222 | 1,287,617 | 1,037,888 | ||

(2) 생산능력의 산출근거

가) 산출방법 등

① 산출기준

- 각 라인별 최대생산능력

② 산출방법

- 생산능력 = 기계대수 × 기계가동시간

- 기계가동시간 = 일가동시간 × 월가동일수 × 월수

나) 평균가동시간

- 일평균 가동시간 : Bonding Wire 24시간 / Solder Ball 시간

- 월평균 작업일수 : Bonding Wire 25일 / Solder Ball 일

라. 생산실적 및 가동률

(1) 생산실적

| (단위 : 백만원) |

| 사업부문 | 품목 | 사업소 | 제40기 반기 | 제39기 | 제38기 |

공통 |

Bonding wire | 한국본사 & 중국법인 |

297,742 | 536,576 | 312,294 |

| EVM | 9,556 | 15,133 | 11,513 | ||

| Target | 10,326 | 19,282 | 11,439 | ||

| Solder Ball | 8,835 | 16,856 | 11,507 | ||

| 합계 | 326,459 | 587,846 | 346,753 | ||

(2) 당해 사업연도의 가동률

(단위 : hr, %)

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

| Bonding Wire | 4,344 | 2,811 | 64.7% |

| Solder Ball | 4,344 | 2,873 | 66.1% |

마. 생산설비의 현황 등

(1) 생산설비의 현황

| (단위 : 천원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초금액 | 취득 | 처분등 | 감가상각비 | 손상 | 대체 | 환율차이변동 | 기타 | 기말금액 |

| 경기 용인 충북 음성 중국 KunShan 기타 |

자가소유 | 경기 용인 | 토지 | 645,610 | - | - | - | - | - | - | - | 645,610 |

| 충북 음성 | 4,111,868 | - | - | - | - | - | - | - | 4,111,868 | |||

| 중국 KunShan | - | - | - | - | - | - | - | - | - | |||

| 소계 | 4,757,478 | - | - | - | - | - | - | - | 4,757,478 | |||

| 자가소유 | 경기 용인 | 건물 | 16,193,952 | - | - | (217,008) | - | - | - | - | 15,976,944 | |

| 충북 음성 | 3,806,606 | - | - | (39,176) | - | - | - | - | 3,767,430 | |||

| 중국 KunShan | 9,749,866 | - | - | (124,271) | - | - | 681,793 | - | 10,307,387 | |||

| 소계 | 29,750,424 | - | - | (380,456) | - | - | 681,793 | - | 30,051,761 | |||

| 자가소유 | 경기 용인 | 구축물 | 2,599,317 | 10,500 | - | (105,497) | - | 13,000 | - | - | 2,517,321 | |

| 충북 음성 | 203,179 | - | - | (7,312) | - | - | - | - | 195,867 | |||

| 중국 KunShan | 948,515 | - | (310,469) | (69,215) | - | - | 150,996 | - | 719,827 | |||

| 소계 | 3,751,011 | 10,500 | (310,469) | (182,024) | - | 13,000 | 150,996 | - | 3,433,015 | |||

| 자가소유 | 경기 용인 | 기계장치 | 4,144,726 | 54,990 | (9) | (774,412) | - | 694,131 | - | - | 4,119,426 | |

| 충북 음성 | 1,567,126 | 12,500 | - | (94,786) | - | 238,452 | - | - | 1,723,292 | |||

| 중국 KunShan | 3,301,456 | 131,683 | - | (694,512) | - | 195,274 | 879,358 | - | 3,813,260 | |||

| 소계 | 9,013,307 | 199,173 | (9) | (1,563,709) | - | 1,127,857 | 879,358 | - | 9,655,978 | |||

| 자가소유 | 경기 용인 | 차량운반구 | 69,414 | - | (2) | (12,333) | - | 26,160 | - | - | 83,238 | |

| 충북 음성 | 12,010 | - | - | (3,595) | - | - | - | - | 8,415 | |||

| 중국 KunShan | 95,857 | 42,279 | (322) | (13,058) | - | - | 5,015 | - | 129,771 | |||

| 기타 | 7,410 | - | - | (1,434) | - | - | - | - | 5,975 | |||

| 소계 | 184,690 | 42,279 | (324) | (30,420) | - | 26,160 | 5,015 | - | 227,400 | |||

| 자가소유 | 경기 용인 | 공구와기구 | 1,854,444 | 414,369 | (4,104) | (248,134) | - | 4,925 | - | - | 2,021,500 | |

| 충북 음성 | 28,839 | 18,570 | - | (30,920) | - | - | - | - | 16,489 | |||

| 중국 KunShan | - | - | - | - | - | - | - | - | - | |||

| 소계 | 1,883,283 | 432,939 | (4,104) | (279,054) | - | 4,925 | - | - | 2,037,989 | |||

| 자가소유 | 경기 용인 | 비품 | 200,555 | 86,499 | (501) | (58,892) | - | 8,250 | - | - | 235,911 | |

| 충북 음성 | 41,791 | 10,570 | - | (11,093) | - | - | - | - | 41,268 | |||

| 중국 KunShan | 533,460 | 64,506 | (64) | (118,590) | - | - | 25,555 | - | 504,868 | |||

| 기타 | 6,031 | - | - | (976) | - | - | - | - | 5,054 | |||

| 소계 | 781,837 | 161,575 | (564) | (189,552) | - | 8,250 | 25,555 | - | 787,102 | |||

| 자가소유 | 경기 용인 | 건설중인자산 | 506,889 | 1,427,328 | - | - | - | (670,716) | - | - | 1,263,501 | |

| 충북 음성 | - | 300,252 | - | - | - | (300,252) | - | - | - | |||

| 중국 KunShan | 223,018 | - | - | - | - | (195,274) | 8,788 | - | 36,532 | |||

| 소계 | 729,906 | 1,727,580 | - | - | - | (1,166,242) | 8,788 | - | 1,300,033 | |||

| 합계 | 50,851,936 | 2,574,047 | (315,469) | (2,625,214) | - | 13,950 | 1,751,507 | - | 52,250,756 | |||

(2) 설비의 신설ㆍ매입 계획 등

(가)진행중인 투자

"해당사항 없음"

(나)향후 투자계획

| (단위 : 백만원) |

| 사업 부문 |

계획명칭 | 예상투자총액 | 연도별 예상투자액 | 투자 효과 |

비고 | |||

| 자산형태 | 금 액 |

2021년 |

2022년 |

2023년 |

||||

| 본딩와이어 솔더볼 |

생산능력 증가 | 기계장치 외 | 11,770 | 4,040 | 3,520 | 4,210 |

생산성 향상 |

- |

| 신사업 | 생산능력 증가 | 기계장치 외 | 4,450 | 1,050 | 1,240 | 2,160 | 생산성 향상 양산 시설 구축 |

- |

| 기타 | 생산능력 증가 | 기계장치 외 | 5,070 | 1,670 | 1,550 | 1,850 | 생산성 향상 |

- |

| 합 계 | 21,290 | 6,760 | 6,310 | 8,220 |

- |

- |

||

주1) 투자 금액은 생산량의 증감 또는 연구 개발 성과와 신사업 추진 일정 등에 따라 조정될 수 있습니다.

4. 매출 및 수주상황

가. 매출실적(연결기준)

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 제40기 반기 | 제39기 | 제38기 | |

| 공통 | 제품 | BW | 수출 | 238,724 | 429,776 | 263,955 |

| 내수 | 82,289 | 153,194 | 179,225 | |||

| 합계 | 321,013 | 582,970 | 443,180 | |||

| GEM | 수출 | 1,726 | 2,404 | 9,556 | ||

| 내수 | 8,315 | 13,735 | 2,123 | |||

| 합계 | 10,042 | 16,139 | 11,679 | |||

| Target | 수출 | - | - | - | ||

| 내수 | 10,453 | 20,009 | 2,913 | |||

| 합계 | 10,453 | 20,009 | 2,913 | |||

| Solder Ball | 수출 | 3,493 | 6,048 | 11,758 | ||

| 내수 | 3,794 | 8,657 | 5,309 | |||

| 합계 | 7,286 | 14,705 | 17,067 | |||

| 기타 | 수출 | 518 | 1,081 | 418 | ||

| 내수 | 2,553 | 3,425 | (16) | |||

| 합계 | 3,070 | 4,506 | 402 | |||

| 합계 | 수출 | 244,461 | 439,309 | 285,687 | ||

| 내수 | 107,403 | 199,020 | 189,554 | |||

| 합계 | 351,864 | 638,329 | 475,241 | |||

나. 판매경로 및 판매방법 등

(1) 판매조직

- 국내영업팀, 해외영업팀, 중국법인영업팀, 신사업영업팀, 대만지사 및 현지 대리점

(2) 판매경로

- 본딩와이어: 거래처 직판 또는 대리점 판매

- 솔더볼: 거래처 직판 또는 대리점 판매

- 기타(EVM & Target): 거래처 직판 또는 대리점 판매

(3) 판매방법 및 조건

- 인보이스 발행 후, 현금 결제 또는 선지급 후, 납품

(4) 판매전략

- 해외 전담 영업/R&D조직 구성 및 독자적인 서비스 제공을 통한 비즈니스 확대

- 기술 서비스 제공을 통한 제품 선행 개발 및 기술 선도

- 안정적인 품질 관리 및 실시간 피드백 제공

5. 위험관리 및 파생거래

가. 자본위험관리

연결회사는 부채와 자본 잔액의 최적화를 통하여 주주이익을 극대화시키는 동시에 계속기업으로서 지속될 수 있도록 자본을 관리하고 있습니다. 연결회사의 전반적인 전략은 전기말과 변동이 없습니다.

| (단위 : 천원) |

| 구 분 | 제40기 반기 |

| 총차입금(A) | 802,144,092 |

| 차감: 현금및현금성자산(B) | (364,938,710) |

| 순부채(C = A + B) | 437,205,382 |

| 부채총계(D) | 1,079,034,268 |

| 자본총계(E) | 951,377,168 |

| 총자본(F = C + E) | 1,388,582,550 |

| 자본조달비율(C / F) | 31.49% |

| 부채비율(D / E) | 113.42% |

주1) 연결회사(금융업,비금융업)를 기준으로 작성하였습니다.

나. 금융위험관리

1) 금융위험요소

연결회사의 재무부문은 영업을 관리하고 국내외 금융시장의 접근을 조직하며, 각 위험의 범위와 규모를 분석한 내부위험보고서를 통하여 연결회사의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있습니다. 이러한 위험들은 시장위험(통화위험,공정가치이자율위험 및 가격위험 포함), 신용위험, 유동성위험 및 현금흐름이자율위험을 포함하고 있습니다. 전기말 이후 연결회사의 금융위험관리목적과 위험관리정책의 변화는 없습니다.

2) 위험회피활동

(1) 외환위험 및 원자재(금선물거래) 위험

연결회사의 활동은 주로 환율과 원자재(금선물거래)의 변동으로 인한 금융위험에 노출되어 있습니다. 따라서 외환위험과 금선물거래위험을 관리하기 위해 다양한 파생상품계약을 체결하고 있습니다.

또한, 연결회사는 영업활동과 관련하여 주요 원자재인 금(TOZ)에 대하여 선물거래를 하고 있습니다. 이로 인하여 금선물에 대한 매입포지션이 발생하며, 국제원자재 금가격변동에 따른 파생상품위험에 노출되어 있습니다. 연결회사의 원자재 위험관리의 목표는 금가격 변동으로 인한 불확실성과 손익 변동을 최소화 함으로써 기업의 가치를 극대화하는데 있습니다.

(2) 이자율 위험

연결회사는 가격시장 금리변동으로 인한 재무상태표 항목의 가치변동(공정가치) 위험과 투자 및 재무활동으로부터 발생하는 이자수익, 비용의 현금흐름이 변동될 위험으로 정의할 수 있습니다. 이러한 이자율 변동위험은 주로 예금 및 변동금리부 차입금에서 비롯되며, 연결회사는 이자율 변동으로 인한 불확실성과 금융비용의 최소화를 위한 정책을 수립 및 운용하고 있습니다.

(3) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결회사에 재무적 손실을 미칠 위험을 의미합니다. 연결회사는 채무불이행으로 인한 재무적 손실을 경감시키는 수단으로서 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보를 수취하는 정책을 채택하고 있습니다. 연결회사는 투자등급 이상에 해당되는 신용등급을 받은 기업에 한하여 거래하고 있습니다. 이러한 신용정보는 독립적인 신용평가기관에서 제공하고 있으며, 만약 신용평가기관이 제공한 정보를 이용할 수 없다면, 연결회사가주요 거래처에 대한 신용등급을 결정할 목적으로 공식적으로 발표되고 이용할 수 있는 다른 재무정보와 거래실적을 사용하고 있습니다. 연결회사의 신용위험노출 및 거래처의 신용등급을 지속적으로 검토하고 있으며 이러한 거래 총액은 승인된 거래처에 고루 분산되어 있습니다. 신용위험은 위험관리위원회에 의하여 매년 검토되고 승인된 거래한도에 의하여 통제됩니다.

매출채권은 다수의 거래처로 구성되어 있고, 다양한 산업과 지역에 분산되어 있습니다. 매출채권에 대하여 신용평가가 지속적으로 이루어지고 있으며, 필요한 경우 신용보증보험계약을 체결하고 있습니다.

신용위험에 노출된 금융자산 중 상기 금융보증계약을 제외한 나머지 금융자산은 장부금액이 신용위험에 대한 최대 노출정도를 가장 잘 나타내는 경우에 해당하여 상기 공시에서 제외하고 있습니다.

(4) 유동성위험

유동성위험은 경영 환경 또는 금융시장의 악화로 인해 연결회사가 부담하고 있는 단기 채무를 적기에 이행하지 못할 위험으로 정의합니다. 연결회사는 유동성위험을 선제적으로 관리하기 위해 현금흐름 및 유동성 계획 등에 대해 주기적으로 예측하고 이에 따른 대응방안을 수립하고 있습니다. 또한, 유동성 위험에 대비하여 연결회사는 기업구매자금 및 당좌차월 한도를 확보하고 있습니다. 또한, 대규모 시설투자의 경우에는 내부유보 자금의 활용이나 장기차입을 하여 조달기간을 일치시켜 유동성 위험을 감소시키고 있습니다.

다. 공정가치

공정가치로 측정되거나 공정가치가 공시되는 항목은 공정가치 서열체계에 따라 구분하며, 정의된 수준들은 다음과 같습니다.

| 구 분 | 내 용 |

| 수준 1 | 동일한 자산이나 부채에 대한 활성시장의 (조정되지 않은) 공시가격 |

| 수준 2 | 직접적으로(예: 가격) 또는 간접적으로(예: 가격에서 도출되어) 관측 가능한, 자산이나 부채에 대한 투입 변수를 이용하여 산정한 공정가치. 단 수준 1에 포함된 공시가격은 제외함 |

| 수준 3 | 관측 가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입 변수(관측 가능하지 않은 투입 변수)를 이용하여 산정한 공정가치 |

보고기간종료일 현재 공정가치로 측정된 연결회사의 자산 및 부채 현황은 다음과 같습니다.

| (당반기말) |

(단위: 천원) |

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

|---|---|---|---|---|

| 자산: | ||||

| 파생금융자산 | - | 3,038,790 | - | 3,038,790 |

| 장기금융상품 | - | 927,328 | - | 927,328 |

| 부채: | ||||

| 파생금융부채 | - | 1,920,456 | - | 1,920,456 |

| (전기말) |

(단위: 천원) |

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

|---|---|---|---|---|

| 자산: | ||||

| 기타포괄손익-공정가치측정 금융자산 | - | - | 92,050 | 92,050 |

| 파생금융자산 | - | 3,384,487 | - | 3,384,487 |

| 장기금융상품 | - | 756,987 | - | 756,987 |

| 부채: | ||||

| 파생금융부채 | - | 830,631 | - | 830,631 |

연결회사는 공정가치 서열체계에서 수준2로 분류되는 반복적인 공정가치측정치, 비반복적인 공정가치측정치에 대해 다음의 가치평가기법과 투입변수를 사용하고 있습니다.

| (당반기말) |

(단위: 천원) |

| 구 분 | 공정가치 | 수 준 | 가치평가기법 | 투입변수 | 수준3 투입변수 범위 (가중평균) |

| 파생상품 | |||||

| 통화옵션 | 387,032 | 2 | 블랙숄즈모형 | 이자할인율 | N/A |

| 신용변동성 | |||||

| 실현가치율 | |||||

| (899,198) | 2 | 블랙숄즈모형 | 이자할인율 | N/A | |

| 신용변동성 | |||||

| 실현가치율 | |||||

| 금등의 선물거래 | 2,651,758 | 2 | 현재가치기법 | 원자재 가격변동율 | N/A |

| (1,021,258) | 2 | 현재가치기법 | 원자재 가격변동율 | N/A | |

| 장기금융상품 | |||||

| 저축성보험 | 927,328 | 2 | 현재가치기법 | 이자율 | N/A |

| (전기말) |

(단위: 천원) |

| 구 분 | 공정가치 | 수 준 | 가치평가기법 | 투입변수 | 수준3 투입변수 범위 (가중평균) |

| 파생상품 | |||||

| 통화옵션 | 159,694 | 2 | 블랙숄즈모형 | 이자할인율 | N/A |

| 신용변동성 | |||||

| 실현가치율 | |||||

| (768,183) | 2 | 블랙숄즈모형 | 이자할인율 | N/A | |

| 신용변동성 | |||||

| 실현가치율 | |||||

| 금등의 선물거래 | 3,224,793 | 2 | 현재가치기법 | 원자재 가격변동율 | N/A |

| (62,448) | 2 | 현재가치기법 | 원자재 가격변동율 | N/A | |

| 장기금융상품 | |||||

| 저축성보험 | 756,987 | 2 | 현재가치기법 | 이자율 | N/A |

라. 특수관계자거래

1) 당반기말 현재 연결회사의 특수관계자 현황은 다음과 같습니다.

| 구 분 | 특수관계자의 명칭 | |

|---|---|---|

| 당반기말 | 전기말 | |

| 유의적인 영향력을 행사하는 기업 | (주)오션비홀딩스 | (주)오션비홀딩스 |

| 관계기업(주1) |

키스톤에코프라임스타기업재무안정사모투자합자회사 |

키스톤에코프라임스타기업재무안정사모투자합자회사 |

| 에코프라임환경1호사모투자합자회사 | 에코프라임환경1호사모투자합자회사 | |

| 캡스톤전문투자형사모부동산투자신탁18호 | 캡스톤전문투자형사모부동산투자신탁18호 | |

| 우림에이엠씨㈜ | 우림에이엠씨㈜ | |

| 광주중외공원개발 주식회사 | 광주중외공원개발 주식회사 | |

| - | 신림동 오피스텔 개발사업 | |

| 기타특수관계자 | (주)발해씨앤에이 | (주)발해씨앤에이 |

| (주)신성건설 | (주)신성건설 | |

| 키스톤에코프라임㈜ | 키스톤에코프라임㈜ | |

| 동부건설㈜ | 동부건설㈜ | |

| 동부자산관리(주) | 동부자산관리(주) | |

주1) 연결기업이 유의적 영향력을 행사할 수 있는 회사입니다.

2) 당반기 및 전반기 중 특수관계자 거래 내역(자금거래 제외)은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 특수관계자명 | 거래내용 | 당반기 | 전반기 |

|---|---|---|---|---|

| 유의적 영향력을 행사하는 기업 | (주)오션비홀딩스 | 지급수수료 | 215,000 | 170,000 |

| 이자수익 | - | 27,606 | ||

| 이자비용 | 165,481 | 124,344 | ||

| 관계기업 | 캡스톤전문투자형사모부동산투자신탁18호 | 배당수익 | 369,933 | 371,903 |

| 기타특수관계자 | 주요경영진 | 이자수익 | 8,264 | 7,708 |

3) 당반기말 및 전기말 현재 채권 및 채무잔액(자금거래 제외)은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 특수관계자명 | 거래내용 | 당반기말 | 전기말 |

|---|---|---|---|---|

| 유의적 영향력을 행사하는 기업 | (주)오션비홀딩스 | 미지급비용 | 153,493 | 1,080 |

| 기타특수관계자 | 동부건설㈜ | 금융부채 | 14,217,262 | 19,641,922 |

| 주요경영진 | 대여금 | - | 120,000 | |

| 미수수익 | - | 17,656 |

4) 당반기 및 전반기 중 특수관계자에 대한 자금거래내역은 다음과 같습니다.

| (당반기) |

(단위: 천원) |

| 특수관계자명 | 거래내용 | 기초 | 증가 | 감소 | 대체 | 기말 |

|---|---|---|---|---|---|---|

| 우림에이엠씨㈜ | 현금출자 | 250,000 | - | - | - | 250,000 |

| 신림동 오피스텔 개발사업 | 현금출자 | 14,000,000 | - | (14,000,000) | - | - |

| 광주중외공원개발 주식회사 | 현금출자 | 1,500,000 | - | - | - | 1,500,000 |

| ㈜오션비홀딩스 | 차입금 | 4,300,000 | 12,100,000 | (7,840,000) | - | 8,560,000 |

| 주요경영진 | 대여금 | 120,000 | - | (120,000) | - | - |

| 합 계 | 20,170,000 | 12,100,000 | (21,960,000) | - | 10,310,000 | |

| (전반기) |

(단위: 천원) |

| 특수관계자명 | 거래내용 | 기초 | 증가 | 감소 | 대체 |

|---|---|---|---|---|---|

| ㈜오션비홀딩스 | 대여금 | 7,450,000 | 1,500,000 | (8,950,000) | - |

| 차입금 | - | 16,880,000 | (10,000,000) | 6,880,000 | |

| 동부건설㈜ | 차입금 | - | 20,000,000 | (20,000,000) | - |

| 주요경영진 | 대여금 | 510,000 | - | - | 510,000 |

| 합 계 | 7,960,000 | 18,380,000 | (18,950,000) | 7,390,000 | |

5) 당반기 및 전반기 중 주요경영진에 대한 보상내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 급여 및 기타단기종업원급여 등 | 3,302,467 | 3,085,565 |

| 퇴직급여 | 338,126 | 268,907 |

| 합 계 | 3,640,593 | 3,354,472 |

연결회사는 임직원에 대하여 주택자금 등을 대여하고 있으며, 당반기말 및 전기말 현재 각각 1,081,535천원 및 1,176,171천원입니다.

상기 사항 이외에도, 연결기업은 일부 임원의 상해, 사망 사건 발생 시 당사에게 보험금이 지급되는 보험상품을 가입하고 있습니다.

당반기말 현재 종속회사인 (주)한국토지신탁은 6개의 신탁사업에 대하여 관계기업의특수관계자인 동부건설㈜를 시공사로 공사를 진행하고 있으며, 동부건설㈜로부터 632,741백만원을 한도로 분양보증관련 연대보증을 제공받고 있습니다.

마. 우발채무 및 주요 약정사항 등

1) 당반기말 현재 금융기관과 체결하고 있는 약정사항은 다음과 같습니다.

| (단위: 천USD, 천RMB, 천원) |

| 금융기관 | 약정내역 | 통 화 | 약정금액 | 실행액 | 잔 액 |

|---|---|---|---|---|---|

| KEB하나은행 | 무역금융 | KRW | 20,000,000 | 4,500,000 | 15,500,000 |

| KB국민은행 | 무역금융 | KRW | 18,000,000 | 18,000,000 | - |

| KB국민은행 | 일반대출 | KRW | 2,000,000 | 1,500,000 | 500,000 |

| 신한은행 | 무역금융 | KRW | 2,500,000 | - | 2,500,000 |

| 전북은행 | 무역금융 | KRW | 2,000,000 | - | 2,000,000 |

| NH농협은행 | 무역금융 | KRW | 10,000,000 | 1,000,000 | 9,000,000 |

| NH농협은행 | 담보대출 | KRW | 15,000,000 | 15,000,000 | - |

| NH농협은행 | 일반대출 | KRW | 10,000,000 | 10,000,000 | - |

| 우리은행 | 무역금융 | KRW | 3,600,000 | - | 3,600,000 |

| 한국수출입은행 | 수입자금대출 | USD | 25,000 | 25,000 | - |

| KDB산업은행 | 산업운영자금대출 | KRW | 5,000,000 | 5,000,000 | - |

| KDB산업은행 | 단기운영자금한도대출 | KRW | 25,000,000 | 25,000,000 | - |

| SH수협은행 | 무역금융 | USD | 2,000,000 | - | 2,000,000 |

| SH수협은행 | 외화대출 | USD | 5,000 | - | 5,000 |

| 한국증권금융 | 주식담보대출(*) | KRW | 15,830,989 | 15,830,989 | - |

| DGB대구은행 | 주식담보대출(*) | KRW | 13,000,000 | 13,000,000 | - |

| 신협 | 담보대출 | KRW | 10,000,000 | 10,000,000 | - |

| NH저축 | 담보대출 | KRW | 2,000,000 | 2,000,000 | - |

| SBI저축 | 담보대출 | KRW | 4,000,000 | 4,000,000 | - |

| 더케이저축 | 담보대출 | KRW | 3,000,000 | 3,000,000 | - |

| 애큐온저축 | 담보대출 | KRW | 3,000,000 | 3,000,000 | - |

| IBK기업은행 | 일반자금 | RMB | 18,000 | 18,000 | - |

| KDB산업은행 | 일반자금 | RMB | 19,500 | 18,000 | 1,500 |

| SC은행 | Gold Lease | RMB | 195,747 | 173,865 | 21,882 |

| 중국건설은행 | Standby LC | RMB | 73,500 | 72,313 | 1,187 |

| 중국닝보은행 | 일반자금 | RMB | 5,000 | 5,000 | - |

| 신한은행 | 일반자금 | RMB | 20,000 | 20,000 | - |

| 중국은행 | Gold Lease | RMB | 90,000 | 79,974 | 10,026 |

| 한국수출입은행 | 외채대출 | USD | 10,000 | 10,000 | - |

| 중국 CITIC BANK | 일반자금 | RMB | 9,000 | 9,000 | - |

| 중국교통은행 | 일반자금 | RMB | 10,000 | 10,000 | - |

| 한국투자증권 | 주식담보대출(*) | KRW | 40,000,000 | 31,923,100 | 8,076,900 |

| 미래에셋대우 | 주식담보대출(*) | KRW | 5,000,000 | 1,299,900 | 3,700,100 |

| 대신증권 | 주식담보대출(*) | KRW | 5,000,000 | 3,449,999 | 1,550,001 |

| KB증권 | 주식담보대출(*) | KRW | 21,000,000 | 16,000,000 | 5,000,000 |

| NH투자증권 | 주식담보대출(*) | KRW | 7,000,000 | 5,700,000 | 1,300,000 |

| 신한금융투자 | 주식담보대출(*) | KRW | 10,000,000 | 10,000,000 | - |

| 합 계 | USD | 2,040,000 | 35,000 | 2,005,000 | |

| RMB | 440,747 | 406,152 | 34,595 | ||

| KRW | 251,930,989 | 199,203,988 | 52,727,001 | ||

2) 당반기말 및 전기말 현재 사용이 제한되어 있는 금융자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 내 역 | 당반기말 | 전기말 |

|---|---|---|---|

| 금융상품 | 자사주신탁 | 1,839,221 | 1,837,010 |

| 금융상품 | 질권설정 | 56 | 56 |

| 금융상품 | 청약예치 | 3,610 | - |

| 금융상품 | 당좌개설보증금 | 2,000 | 2,000 |

| 합 계 | 1,844,887 | 1,839,066 | |

3) 당반기말 현재 금융기관의 차입금과 관련하여 연결회사의 토지, 건물 등이 담보로 제공되어 있으며 담보설정 내역 및 담보설정액은 다음과 같습니다.

| (단위: 천USD, 천원) |

| 담보제공자산 | 장부금액 | 담보설정금액 | 약정내역 | 차입금액 | 담보권자 |

|---|---|---|---|---|---|

| 토지 | 645,610 | 17,900,000 | 운영자금대출 | 5,000,000 | KDB산업은행 |

| 건물 | 15,753,170 | 일반자금대출 | 25,000,000 | ||

| 기계기구 | 1,130,257 | ||||

| 토지 | 4,111,868 | 18,000,000 | 담보대출 | 15,000,000 | NH농협은행 |

| 건물 | 12,859,732 | ||||

| 기계기구 | 872,729 | ||||

| 종속기업투자주식(*) | 57,721,669 | 33,014,088 | 주식담보대출 | 28,830,989 | 한국증권금융, DGB대구은행 삼성증권 |

| 재고자산 | 56,224,202 | 44,070,000 | 수입자금대출 | USD 25,000 | 수출입은행 |

| 종속기업투자주식(*) | 241,361,874 | 88,000,000 | 주식담보대출 | 68,372,999 | 한국투자증권, 미래에셋대우 대신증권, KB증권, NH투자증권 신한금융투자 |

| 투자부동산 | 43,266,596 | 26,400,000 | 담보대출 | 22,000,000 | 신협,NH저축,SBI저축,더케이저축 에큐온저축 |

| 예금 | 12,807,914 | 10,184,560 | 담보대출 | USD 30,000 RMB 53,000 |

SC은행, 기업은행, 신한은행 중국건설은행 |

| 투자부동산 | 1,312,268 | 13,931,673 | 담보대출 | RMB 86,372 | 중국은행 |

| 토지 | 422,508 | ||||

| 건물 | 8,939,981 | ||||

| 예금 | 3,318,897 |

| (*) | 연결회사가 보유한 (주)한국토지신탁 지분 89,544,000주가 담보로 제공되어 있습니다. 당반기말 현재 담보 제공된 주식의 시가는 211,328,840천원입니다. |

4) 당반기말 현재 연결회사는 Nippon Micrometal Corporation으로부터 PC/APC wire 등의 제조 및 판매를 위한 라이선스 계약 및 로열티계약을 체결하고 있습니다.

5) 당반기말 현재 연결회사는 서울보증보험으로부터 지급보증을 받고 있으며, 그 내역은 다음과 같습니다.

| (단위: 천원) |

| 금융기관 | 보증내역 | 피보험자 | 보험가입금액 |

|---|---|---|---|

| SGI서울보증 | 열사용합의서 | ㈜지에스이앤알 | 9,000 |

| 소재부품 장비산업 자립화 연구지원 사업 | (재단)차세대융합기술연구원 | 336,288 |

6) 당반기말 현재 종속기업인 (주)한국토지신탁은 토지신탁사업의 분양 및 인허가 등을 위하여 주택도시보증공사로부터 3,120,707백만원, 서울보증보험으로부터 87,983백만원에 대하여 보증을 받고 있습니다.

7) 종속기업인 (주)한국토지신탁은 당반기말 현재 신탁사업과 관련하여 151건의 소송(소송가액 128,452백만원)에 피소되어 계류중에 있으며, 36건의 소송(소송가액 116,252백만원)을 제기하여 진행하고 있습니다.

또한, 종속기업인 (주)한국토지신탁이 피소되어 계류중인 소송 중 18건의 소송(소송가액 26,433백만원)은 패소시 고유계정에 영향을 미칠 수 있는 소송입니다. 당반기말 현재 동 소송내역의 향후 전망을 합리적으로 예측할 수 없습니다.

또한, 종속기업인 코레이트자산운용㈜는 펀드투자금 등 2건의 소송(소송가액 20,994백만원)에 피소되어 계류중에 있습니다. 당반기말 현재 동 소송내역의 향후 전망을 합리적으로 예측할 수 없습니다.

8) 당반기말 현재 종속기업인 (주)한국토지신탁이 금융기관으로부터 받은 대출한도 약정은 다음과 같습니다.

| (단위: 천원) |

| 금융기관 | 한도액 |

|---|---|

| 농협은행 | 30,000,000 |

| 국민은행 | 25,000,000 |

| 우리은행 | 20,000,000 |

| 전북은행 | 13,000,000 |

| 신한은행 | 30,000,000 |

| 하나은행 | 10,000,000 |

9) 2016년 중 종속기업인 (주)한국토지신탁은 수익 극대화를 위하여 타법인 주식을 취득하기로 결정하고 약정금액 69,600백만원 중 일부인 64,032백만원을 키스톤에코프라임스타기업재무안정사모투자전문회사 등에 지급하였습니다.

10) 종속기업인 (주)한국토지신탁은 수익 극대화를 위하여 출자요청시 펀드에 출자하는 3건의 약정을 체결하였습니다. 각 펀드당 약정금액은 1천억원이며, (주)한국토지신탁의 계약상 약정에 의해 타사에서 매입의무 불이행시 지배기업이 추가 매입해야 하는 약정을 포함하고 있습니다. 이와 관련하여 당반기말 현재 (주)한국토지신탁이 출자한 금액은 없습니다.

11) 종속기업인 (주)한국토지신탁은 미래에셋대우㈜, 대신증권㈜와 자사주 신탁 계약을 체결하여 자기주식을 취득하고 있습니다.

12) 당반기말 현재 종속기업인 (주)한국토지신탁은 6건의 관리형토지신탁 계약을 체결하면서 책임준공의무 부담을 약정하였습니다. 당반기말 기준 책임준공 관리형 토지신탁 사업의 PF 대출금융한도는 3,082억원이고, 투입된 PF 대출금융기관의 총 PF금액은 1,623억원입니다. 따라서 (주)한국토지신탁은 시공사가 준공의무를 이행하지 못함으로써 발생하는 손해에 대하여 금융기관에 배상할 의무를 부담하고 있습니다. 이러한 의무부담약정과 관련하여 추가적인 손실이 발생할 수 있으나, 그 가능성이 높지 아니하고 손실금액을 신뢰성 있게 추정할 수 없어 당반기말 재무제표에는 이러한 영향을 반영하지 아니하였습니다.

13) 종속기업인 코레이트투자운용㈜는 뉴코아강남기업구조조정부동산투자회사 외 2개 부동산투자회사와 부동산의 취득, 관리, 개량, 처분 및 개발에 대한 약정을 체결하고 있으며, 홍대입구동교동프로젝트금융투자회사 외 2개 프로젝트금융투자회사와 위탁자산의 관리, 운용, 처분업무 및 일반사무에 대한 약정을 체결하고 있습니다

바. 파생상품 거래현황

1) 파생상품계약 목적 및 실적

회사는 환 위험 회피 및 원자재 가격 변동 위험 회피의 목적으로 파생상품을 거래하고 있으며, 당기 말 현재 파생상품의 평가 내역은 다음과 같습니다.

파생상품계약과 관련하여 발생된 손익은 한국채택국제회계기준에 따라 당기손익 및 기타포괄손익으로 인식하였습니다. 모든 파생상품의 공정가액은 거래은행이 제공한평가내역을 이용하였습니다.

(1) 결산기준일 현재 통화파생상품(선도 및 옵션)계약에 의해 발생한 거래손익과 평가손익은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 거래이익 | 거래손실 | 평가이익 | 평가손실 |

| 통화파생상품 | 1,095 | (68) | 387 | (221) |

(2) 원부자재 선물계약에 의해 청산되어 취득가액에 반영되거나 결산기준일 현재 미청산으로 평가된 손익은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 원부자재반영 | 당기손익 | 기타포괄손익 | |

| 평가이익 | 평가손실 | |||

| 원부자재선물 | (1,382) | - | (197) | 1,150 |

2) 파생상품계약 현황

결산기준일 현재 만기도 미도래한 통화계약, 선물계약 등 파생상품계약의 세부내용은 아래와 같습니다.

(1) 통화선도계약

| 구분 | 계약처 | 항목 | 약정기간 | 계약금액 (USD) |

약정환율 | 계약만기일 |

| 당기말 | - |

(2) 통화옵션계약

| 구분 | 계약처 | 항목 | 약정기간 | 계약금액 (USD) |

약정환율 | 계약만기일 |

| 당기말 | SC은행 등 | 매수 | 2020.09.18~2022.09.14 | 16,800,000 | 1,115원 : USD 1 | 2022-09-14 |

| SC은행 등 | 매도 | 2020.09.18~2023.04.28 | 116,400,000 | 1,150.00~1,195.00원 : USD 1 | 2022.09.14~2023.04.28 |

(3) 금 등의 선물거래

| 구분 | 종류 | 계약처 | 항목 | 약정기간 | 계약금액 (TOZ,5TON) |

약정금액 (USD) |

계약만기일 |

| 당기말 |

금 |

NH선물 등 | 매수 | 2021.06.02~2021.08.19 | 7,082 | 1,758.740~1,903.750 | 2021.08.19 |

| NH선물 등 | 매도 | 2021.06.14~2021.08.19 | 8,193 | 1,752.000~1,872.000 | 2021.08.19 | ||

| 은 |

SC제일은행 | 매수 | 2021.06.29~2021.08.05 | 300 | 2,669 | 2021.08.05 | |

| SC제일은행 | 매도 | 2021.06.18~2021.09.02 | 600 | 2,530.119~2,530.512 | 2021.09.02 | ||

| 주석 |

NH선물 등 | 매수 | 2021.03.16~2021.12.16 | 65,000 | 14.739~15.051 | 2021.12.16 | |

| NH선물 등 | 매도 | - | - | - | - | ||

| NH선물 등 | 매수 | 2021.03.17~2021.12.16 | 80 | 13,357.500~14,517.500 | 2021.12.16 | ||

| NH선물 등 | 매도 | 2021.06.21~2021.07.15 | 10 | 31,114.000~33,450.000 | 2021.07.15 |

사. 리스크 관리에 관한 사항

1) 리스크 관리의 목적

외화자산을 보유하고 있는 당사는 환율변동으로 인해 당사 손익에 영향을 받지 않기 위해 환관리정책을 시행하고 있음.

2) 리스크 관리의 원칙

당사의 외화자산 포지션 변화에 따라 노출된 금액과 기간의 포지션 Hedge.

3) 리스크 관리규정 현황

당사는 외환 및 원재료 리스크 관리 규정을 보유하고 있으며 주요 내용은 아래와 같습니다.

- 외환리스크 관리목적

- 원재료 리스크 관리목적

- 담당조직 및 담당업무

- 노출된 리스크 범위의 정의

- 리스크 관리의 원칙(한도) 설정

4) 리스크 관리조직 현황

| 담당부서명 | 담당인원 | 주요담당업무 |

| 구매팀, 재경팀 | 총인원: 3명 ▷ 유경험자 - 3년이상 : 3명 |

- 환 포지션 점검 (기간별) - 외환 Hedge 거래 - 원재료 Hedge 거래 - 환 포지션 평가 및 손익 보고 - 외환거래 및 원재료 거래 기록 유지 - 파생상품 검토, 거래실행 |

6. 주요계약 및 연구개발활동

가. 연구개발활동의 개요

(1) 연구개발 담당조직

당사는 1982년 (주)미경사로 설립한 후 1986년 정부의 설립인가를 받아 기업부설연구소를 발족하였습니다.

당 연구소는 급속한 과학기술의 발전과 급변하는 국내외 경영환경에 능동적으로 대처하고자 창업시절부터 축적한 제품개발 및 가공기술 노하우를 바탕으로 신제품 개발, 제품 국산화 및 생산설비의 자체제작을 수행하고 있습니다.

당사의 기업부설 연구소는 차세대 신규 사업을 개발하기 위해 전담 팀을 운영하고 있으며, 약 40여명이 4개 팀을 이루어 활발한 연구활동을 하고 있습니다.

(2) 연구개발비용

| (단위 : 천원) |

| 과목 | 제40기 반기 | 제39기 | 제38기 | 비고 | |

| 원재료비 | - | ||||

| 인건비 | 1,118,431 | 2,322,335 | 2,154,129 | - | |

| 감가상각비 | 571,272 | 1,182,258 | 542,232 | - | |

| 위탁용역비 | 4,350 | 34,199 | - | - | |

| 기타 | 864,713 | 1,999,847 | 2,259,559 | - | |

| 연구개발비용계 | 2,558,766 | 5,538,639 | 4,955,920 | - | |

| 회계처리 | 판매비와관리비 | 360,891 | 655,132 | 511,956 | - |

| 제조경비 | 2,197,875 | 4,759,531 | 4,443,965 | - | |

| 개발비(무형자산) | - | 123,976 | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.73% | 0.87% | 1.45% | - | |

주1) 비금융업 사업부문을 기준으로 작성하였습니다.

나. 연구개발 실적

1985년 국내 순수 기술로 Gold bonding wire를 개발 및 상용화한 이래로 국내외 유수의 종합반도체 및 전세계 TOP5 IC 패키징 회사에 이를 판매하고 있으며, 1999년 국내 최초로 미래형 반도체 패키지인 BGA(Ball Grid Array)용 Solder ball을 개발하여 그 판매 규모를 매년 성장시키고 있습니다.

2001년에는 멀티미디어, 이동통신의 발달에 따른 패키지의 소형화, 고집적화 경향에 따라 소재 자체의 소형화가 급격하게 진전되어 보다 가는 size에서도 고성능을 보일 수 있는 고성능, 고강도 wire의 개발이 완료되었고, 500㎛ 이하 size의 Solder ball 개발이 완료되어 고객 인증 및 납품이 시작되었습니다.

2002년에는 환경의 중요성이 대두되면서 기존의 Solder ball에 납 성분이 포함되지 않은 환경 친화적인 새로운 Pb-free Solder ball이 개발 완료되어 양산체제를 갖추었으며, 200㎛ 이하의 Ultra Micro Solder ball 개발에도 성공하였습니다.

또한, 당 연구소에서는 차세대 반도체 패키지인 Flip Chip Package용 Bump wire를 개발 완료하여 고객 승인을 획득하여 양산에 돌입하였으며, 반도체 패키지에 사용되는 wire의 size가 점점 가늘어지는 기술 흐름에 발맞추어 15㎛ 이하의 초극세선 제조기술을 확보하는 등 기술 경쟁시대에 기술적 우위를 확보하려고 끊임없는 노력을 기울여 왔습니다.

2003년에는 전세계적으로 거세게 일고 있는 cost reduction 기술의 일환으로 Au-Ag alloy wire 및 Cu bonding wire가 시판되기 시작했습니다.

또한 세계 최초로 3N(99.9%)순도의 고신뢰성 wire(UR type)를 개발하여 대형 고객사에 납품 중이며, 2004년 후반기부터는 고신뢰성 wire의 수준을 한 단계 끌어올린 4N(99.99%) 고신뢰성 wire(HR type)를 개발하였습니다. 이는 기존 3N 고신뢰성 wire보다 전기적 특성 및 신뢰성 기능을 한층 보강한 제품입니다.

또한 2006년에는 기존 Au-Ag alloy wire의 취약점인 고습 신뢰성 부분을 해결한 MR type(Moisture Resistance, Au-Ag alloy wire)을 개발하였으며, 다른 cost reduction 기술인 Cu wire의 경우도 TO, SO 등 Discrete PKG에 본격적으로 적용 되기 시작하였습니다.

2007년~2008년 들어 Discrete PKG 보다 cost reduction 효과가 큰 QFN, QFP, BGA, CSP 등 High-end PKG에 적용하기 위한 초저경도 Cu wire인 LV type을 개발하여 고객사의 활발한 평가가 시작되었으며, 더불어 세계 최초로 MR type에 대한 양산 및 판매가 시작되었습니다. 또다른 bonding 소재인 Ag wire 및 저융점 Solder ball을 개발하여 시장에 출시하였습니다.

2009년 극미세 size인 12㎛ Gold bonding wire 양산판매 및 High-end PKG를 대상으로 한 작업성이 향상된 new Cu wire(LVS type)의 본격적인 시장 공략이 시작되었으며, 기존 MR type의 작업성 저하 문제를 개선하기 위한 MRS type을 양산 판매하였습니다. 더불어 Solder ball의 경우, 300㎛ 이하 미세 size에 대한 양산이 확대되었습니다.

2010년부터 기존 bare Cu wire의 산화 문제 및 작업성 증대를 목적으로 bare Cu wire에 Pd을 coating한 PC wire의 개발을 완료하여 본격적으로 판매를 실시하고 있으며, 2010년도에는 1, 2호기가 설치되었고, 2011년도에는 급증하는 주문 물량에 따라 생산 Capa.를 더욱 증대하기 위하여 3, 4호기가 추가적으로 설치되었습니다.

2008년 서울시립대와의 산학 과제를 진행하여 융점이 180도 수준인 저융점 솔더를 개발 진행하였으며, 이때 개발된 조성은 2019년 현재 추가적인 평가 및 보완을 통해 제품 양산화를 위한 활동을 미국 포틀랜드대와 산학과제를 진행중에 있습니다.

2012년부터 다양한 금속 첨가원소를 사용하여 고신뢰성 솔더 조성을 자체 개발 진행하였습니다. 현재 Ni, Bi원소를 첨가하여 고온과 저온에서의 열충격 특성이 우수한SAC2508Ni-Bi (MXT) 조성Solder ball을 개발하여 양산 공급중입니다.

2012년 국책과제로 시작한 초미세볼 50~70um Solder ball 개발이 2013년에 완료되었으며, 국내 최초로 개발 성공함. 현재 고객 샘플 승인 진행 중에 있으며, 향후 본격적으로 양산화 진행예정입니다.

2013년 부터 모바일 기능 다양화로 인하여 New PKG에 필요한 CCSB(Cu-core solder ball) 개발이 진행되었으며, 2014년도 개발 완료 및 양산화 체계 구축 되었습니다. 현재 일부 고객에 승인되어 양산되고 있으며 지속적인 물량 확대를 추진 중입니다..

2012 년 국책과제로 시작한 자동차용 친환경 고온솔더 개발이 2015년 완료되었으며, 개발 조성은 현재 현대자동차 내부 무연솔더 조성으로 등록을 추진 중으로 향후 자동차 전장용 무연솔더의 양산화를 진행 예정입니다.

최근의 bonding wire 시장은 지속적인 금값의 상승으로 Gold wire를 대체하는 low cost wire의 수요가 증대되고 있으며, 이에 발맞추어 기존의 bare Cu wire 및 Coated wire의 품질 향상에 주력하고 있습니다. 더불어 Cu wire의 작업성 개선을 위해 기존 PCC wire위에 수나노 수준의 Au를 coating한 APC 제품을 개발하여 2013년부터 양산을 시작했습니다.

2014년에는 Coated Cu wire보다 저렴한 Alloyed Cu wire에 대한 개발이 진행되어 중국 시장을 중심으로 평가 및 양산이 시작 되었으며, 2016년부터는 고온 신뢰성을 중요시하는 Automotive PKG의 특성을 만족시키기 위한 제품으로 재조명을 받아 고객사에서 꾸준히 사용되고 있습니다.. 추가로 wire의 신뢰성을 향상시키기 위한 방안으로 기존의 Coated wire의 Pd 분포 개선 제품과 Coating과 합금을 접목한 Hybrid wire(HAP type)의 개발이 진행되어, 2017년 하반기부터 일부 해외 고객사에서 사용을 시작하였으며, 향후 주력 제품이 될 가능성이 높아지고 있습니다.

2017년부터 솔더페이스트 제품의 사업화를 내부적으로 진행하였으며 2018년 일부 반도체 제품에 수용성 페이스트 제품의 양산 승인을 받아 양산 공급을 시작한 상태입니다. 현재는 일반적은 Sn-Ag-Cu계 제품만을 공급 가능하지만 향후 신규 개발된 솔더 조성에 대해서도 페이스트 제품화를 계획 중입니다.

2017 년 국책과제로 자동차 파워모듈에서의 고효율/고방열의 Cu Sintering 접합소재를 개발중에 있으며, 2021년까지 개발 완료 및 제품화를 진행 예정입니다.

전략형 신제품인 Ag wire는 LW, SI, SR, SH type등 다양한 조성의 제품들을 출시하였으며, LED나 Memory device 시장을 중심으로 사용 범위를 넓히기 위한 개발을 고객과 꾸준히 진행하고 있습니다. 더불어 2018년에는 Gold wire 처럼 대기중에서 본딩이 가능한 coated Ag wire 개발을 완료하였으며, 기존 Ag wire 대비 우수한 신뢰성 결과가 검증되어, 시장에서는 Memory PKG나 LED에 적용 가능한 차세대 wire로 주목 받고 있습니다.

2019년에는 리버스 리플로우용 심재, 반도체 패키지 및 반도체 패키지의 제조 방법에관한 CCSB(Cu Core Solder Ball)특허를 취득하였으며 현재 상용화되어 판매중에 있습니다. CCSB는 패키지의 소형화로 인해 솔더볼간의 간격이 감소하게되어 발생하는브릿지 불량을 개선하기 위한 제품으로 젖음성과 접합 특성이 우수하다.

2020년에는 이차전지 실리콘(Si)음극 활물질의 수명 특성 향상을 위한 제조 방법 및 합금 구성 물질에 대한 미국 특허를 취득하였으며 현재 연구 개발중에 있습니다.

현재 본 연구소에서는 국내외 유수의 대학 및 연구소의 최고 전문가 그룹과 기술적인 교류를 진행하여, 이를 토대로 근본 원리에 대한 연구 및 제품 개발, 성능 향상을 추구함으로써 Bonding wire와 Solder ball에 대한 전세계 고객의 브레인 역할을 수행하고 있으며, 약 40여건의 등록 특허와 30여건의 발표 논문을 보유하고 있습니다.

7. 기타 참고사항

가. 그 밖에 투자의사결정에 필요한 사항

1) 환경 관련 규제사항

당사는 법률에서 정하고 있는 각종 제품환경 규제와 사업장관리 환경규제를 철저하게 준수하고 있습니다. 특히 정부의 저탄소 녹색성장 정책에 부응하여 관련 법규에서 요구하는 사업장에서 발생하는 온실가스 배출량과 에너지 사용량을 정부에 신고하고 지속가능보고서 등을 통하여 이해관계자에게 관련 정보를 투명하게 제공하고 있습니다.

2) 사업장관리 환경규제 준수

제품생산과정에서 발생되는 오염물질의 배출을 최소화하기 위하여 대기 오염방지시설, 수질오염방지시설, 폐기물처리시설과 같은 환경오염방지 시설을 설치하여 운영함으로써 주변 환경에 대한 영향을 최소화 하도록 하고 있습니다.

이러한 사업장의 환경관리는 관련 부처, 지방자치단체의 관리감독을 받고 있으며, 국내 및 글로벌 전 생산 사업장은 국제 환경안전보건경영시스템 인증 (ISO14001, OHSAS18001)을 취득하여 법규준수 및 자율관리 체제를 강화하고 있습니다.

3) 정부에 신고된 당사 온실가스 배출량 및 에너지 사용량

|

(단위 : tCO2-eq, TJ) |

|

구 분 |

2020년 |

2019년 |

2018년 |

|

온실가스(tCO2-eq) |

6,768.9 |

6,512.8 |

6,456.7 |

|

에너지(TJ) |

136.4 |

131.2 |

129.8 |

주1) 3개년 동안의 온실가스 / 에너지 사용량은 용인사업장의 배출량 및 사용량 측정결과 입니다.

4) 주요 종속회사의 사업의 내용

[종속회사 - 주식회사 한국토지신탁]

1. 개요

신탁이라 함은 신탁을 설정하는 자(위탁자)와 신탁을 인수하는 자(수탁자)간의 신임관계에 기하여 위탁자가 수탁자에게 특정의 자산(영업이나 저작재산권의 일부를 포함)을 이전하거나 담보권의 설정 또는 그 밖의 처분을 하고 수탁자로 하여금 일정한 자(수익자)의 이익 또는 특정의 목적을 위하여 그 재산의 관리, 처분, 운용, 개발, 그 밖에 신탁 목적의 달성을 위하여 필요한 행위를 하게 하는 법률관계를 의미하며 수탁자는 선관주의의무와 분별관리의무 등 엄격한 의무와 책임을 지워 신탁재산을 보호하게 됩니다.

당사는 1996년 설립된 부동산신탁사로서 현존하는 14개 신탁사 중 최대 규모의 자본을 갖고 있는 신탁사로 영업수익, 신탁계약의 규모, 영업노하우와 맨파워 등에서 업계 수위를 차지하고 있습니다. 당사가 주로 영위하고 있는 사업은 (토지)신탁사업, 도시정비사업(신탁방식), 리츠, 투자사업 및 기타 부수업무가 있습니다.

토지신탁은 위탁자에게 토지 등의 자산을 수탁받아 신탁회사가 인허가, 시공 및 분양, 입주 등 부동산 개발 행위 등을 통해 위탁자에게 수익을 돌려주는 상품으로 당사는 그에 대한 대가로 수수료를 받게 됩니다. 사업비 조달에 대한 의무가 신탁회사에게 있을 경우 차입형토지신탁이라고 부르며, 위탁자에게 있을 경우 관리형토지신탁이라고 부릅니다. 차입형토지신탁은 사업비 조달에 대한 부담이 있고 분양시장의 상황에 따라 사업비 손실에 대한 리스크가 있지만 신탁보수가 다른 신탁상품보다 높으며 사업비 지급을 통해 이자수익도 발생하게 됩니다. 관리형토지신탁의 경우 사업비조달에 대한 의무가 없고 대여금 손실에 대한 리스크가 없어 상대적으로 안정적이나 상대적으로 수익성이 낮습니다.

신탁방식의 도시정비사업은 '16년 법 개정으로 해당 사업은 차입형토지신탁과 유사하게 재건축, 재개발조합으로부터 토지 등을 수탁받은 후 조합을 대신하여 재건축, 재개발 사업을 완수하게 됩니다. 기존에 조합방식의 정비사업이 초기 사업비나 개발노하우 부족 등으로 사업 추진에 어려움이 있었던 반면 신탁방식 정비사업은 전문적인 개발노하우와 자금력을 갖춘 신탁회사가 조합의 업무를 대행하면서 인허가는 물론 시공사 선정, 일반분양 및 입주 등 조합원의 만족도는 높이면서 사업성까지 확보할 수 있는 상품입니다. 신탁회사 입장에서는 차입형 토지신탁보다 수익성은 높지 않지만 분양에 대한 리스크가 적어 안정적인 수익창출이 가능합니다.

리츠사업은 투자자로부터 자금을 모집하여 특정 프로젝트를 개발하거나 유망한 부동산 및 부동산 관련 유가증권의 매입, 운영, 처분 등을 통해서 얻은 수익을 배분하는 부동산 간접투자상품입니다. 해당사업에서 당사는 자산관리자로서의 역할을 수행하면서 발생하는 수익의 일부를 수수료로 받으며 지분투자 병행 시 배당수익도 향유하게 됩니다.

2. 영업 현황

가. 영업의 개황

- 당사는 1996년 구 신탁업법에 의거하여 설립되었고 설립 이후 아파트 개발을 중심으로 하는 토지신탁사업을 축으로 사업영역을 확대하였으며, 현재는 부동산신탁사업뿐만 아니라 재개발, 재건축 등 다양한 부문으로의 사업확장을 통해 종합 부동산 투자금융회사로서 면모를 갖춰가고 있습니다.

- 당사는 자산 및 자본, 시장점유율, 맨파워, 영업노하우 등에서 업계 수위를 차지하고 있으며, 신탁업계 신성장동력인 재건축, 재개발, 도시환경정비사업에 진출하였습니다.

- 또한 구 신탁업법, 신탁법, 자본시장법 등 유관법령의 제정과 개정작업에 적극 참여하는 한편, 금융투자협회의 주요 회원사로 가입하여 신탁업 발전 및 업역확대 등을위해 노력하고 있습니다.

나. 영위하고 있는 영업의 종류 및 개요

(가) 토지(개발)신탁

- 토지신탁은 건축자금이나 전문지식이 없는 부동산 소유자가 소유권을 부동산신탁회사에 이전하고 부동산신탁회사는 소유자 의견과 회사자금 및 전문지식을 결합하여신탁재산을 효과적으로 개발ㆍ관리하고 그 이익을 돌려주는 업무로서 통상 개발신탁이라고 부르기도 합니다.

- 토지신탁은 일반 금융기관이 금전을 신탁받아 이를 운용한 뒤 수익을 배당하는 금전신탁과 동일한 구조이며 다만 신탁대상이 금전이 아닌 부동산이란 점에서 차이가 있으며, 이러한 토지신탁은 아래와 같이 분양형ㆍ임대형 토지신탁과 차입형ㆍ관리형토지신탁으로 구분됩니다.

1) 신탁재산의 처분에 따른 분류

| 구분 | 내용 |

|---|---|

| 분양형 토지신탁 | 개발 후 분양ㆍ처분하여 수익을 배당하는 방식으로 분양아파트, 상가, 오피스텔, 주상복합 등이 해당 |

| 임대형 토지신탁 | 개발 후 임대하여 수익을 배당하는 방식으로 임대아파트가 해당 |

2) 건설자금 조달책임 부담의 유무에 따른 분류

| 구분 | 내용 |

|---|---|

| 차입형 토지신탁 | 토지수탁 후, 공사비 등 사업비를 신탁회사가 직접 조달하는 방식으로 신탁회사의 입장에서는 차입금 부담리스크가 있는 반면 신탁보수가 큰 개발방식 |

| 관리형 토지신탁 | 토지수탁 후, 사업비 조달책임은 위탁자가 부담하고 시공사는 책임준공과 지급보증 등으로 사업비 조달에 협조하는 개발방식으로서 신탁회사의 입장에서 차입리스크는 경감됨 |

- 토지(개발)신탁의 보수 : 토지신탁보수는 분양예정총액, 예정건설비, 신탁회사 자금 투입규모 등에 따라 상호 협의하여 결정합니다.

(나) 관리신탁

- 부동산신탁회사가 소유자를 대신하여 부동산을 종합적으로 관리ㆍ운용하거나 소유권의 명의만을 관리하여 주는 업무로서 부동산의 전반적인 관리 자체를 목적으로 임대차관리, 시설의 유지, 세무, 법률, 회계 등 종합적으로 신탁재산을 운영 및 관리하는 갑종관리신탁과 등기부상의 소유권만을 신탁을 통하여 보전하는 을종관리신탁으로 분류됩니다.

(다) 처분신탁

- 대형ㆍ고가의 부동산, 권리관계가 복잡한 부동산 등 부동산을 매각ㆍ임대ㆍ분양 등의 방법으로 처분하고자 하나 여의치 않을 경우 최적의 수요자를 발굴해서 적정가격으로 신속하고 안전하게 처분해주는 업무입니다.

- 처분신탁의 보수 : 처분신탁보수는 수탁물건의 상황, 사업의 난이도, 위탁자의 의뢰조건, 처분가격, 처분이익 등을 종합적으로 감안하여 상호 협의하여 결정합니다.

(라) 담보신탁

- 부동산을 신탁회사에 신탁하고 유효 담보금액의 범위에서 신탁회사에서 발급하는 수익권증서를 금융기관에 제공하고 대출을 받는 새로운 형태의 담보상품으로서, 대출기간이 만료되어 위탁자가 대출금을 갚으면 신탁계약을 해지하면서 신탁부동산을 위탁자에게 돌려주고, 갚지 못할 경우에는 부동산신탁회사가 신탁부동산을 처분해 그 대금으로 금융기관 대출금을 갚게 됩니다. 종전의 자금조달 방법에 비해 시간과 비용이 절감되는 효과가 있습니다.

- 근저당권과 담보신탁제도의 비교

| 구 분 | 근 저 당 권 | 담 보 신 탁 |

|---|---|---|

| 담보설정 방식 | 근저당권 설정 | 신탁회사에 신탁 |

| 물상대위권 행사 | 사전압류 필요 | 압류 불필요 |

| 회생절차 | 구속됨 | 구속되지 않음 |

| 환가 방법 | 법원 경매 | 신탁회사 공개입찰 매각 (공매가격, 일정 탄력적 운용가능) |

| 국세우선권 | 발생가능 | 신탁등기 후 발생불가 |

| 임금채권우선권 | 발생가능 | 신탁등기 후 발생불가 |

- 담보신탁의 보수는 아래기준을 토대로 협의하여 결정합니다.

ㆍ담보관리보수, 보수액 = 수익권증서금액(수익권리금)×상호 협의로 결정한 보수율

ㆍ환가처분보수

| 처 분 가 격 | 보 수 율 | |

|---|---|---|

| 일시불 처분식 | 할부불 처분식 | |

| 1억원까지 | 8/1,000 | 10/1,000 |

| 2억원까지 | 7/1,000 | 9/1,000 |

| 5억원까지 | 6/1,000 | 7/1,000 |

| 10억원까지 | 5/1,000 | 6/1,000 |

| 10억원초과 | 4/1,000 | 5/1,000 |

(마) 분양관리신탁

- 건축물의 분양에 관한 법률이 시행됨에 따라 상가, 오피스텔 등 상업용부동산을 선분양하기 위하여 사업시행자인 분양사업자가 부동산을 부동산신탁회사에 신탁하고 부동산신탁회사에서 분양 및 공정관리 등을 수행함으로써 피분양자의 보호와 함께 분양사업자의 성공적인 사업수행을 지원하는 상품입니다.

(바) 컨설팅

- 대상 부동산의 입지환경과 잠재적 특성을 조사ㆍ분석하여 부동산의 최유효이용 방안 및 자금조달, 사업시행 방안 등을 제시해 주는 상품입니다. 최근에는 우량사업지에 대한 매입확약 조건과 결합하여 진행하는 경우가 있습니다.

(사) 대리사무

- 신탁회사가 고객을 대신하여 부동산의 취득, 처분, 개발, 자금관리, 인ㆍ허가 등 다양한 업무를 수행하는 상품입니다.

- 대리사무와 관련하여 당사는 사업관리(PM), 건설관리(CM), 자금관리(FM) 업무를 통합한 부동산 종합개발 관리서비스 상품인 "PCF-마스터"를 통하여 대리사무를 보다 전문화하고 있습니다.

(아) 리츠 부문

- 당사는 자산관리자로서 기업구조조정부동산투자회사 및 위탁관리부동산투자회사로부터 부동산의 취득, 관리, 개량, 처분, 개발, 임대차, 유가증권의 매매, 금융기관에의 예치, 지상권/임차권 등 부동산 사용에 관한 권리의 취득/관리/처분 등의 자산관리 업무를 수행할 수 있습니다.

(자) 도시정비사업, 기업형 임대주택사업, 투자사업 등 기타 업무

- 차입형 토지신탁 상품의 높은 매출비율에서 수익구조를 다변화하기 위하여 REITs, 도시정비사업, 기업형 임대주택사업 등의 분야를 강화하고 있으며, 펀드 투자 및 임대관리회사, 자산운용사에 대한 지분 출자 등 자기자본투자를 추진하고 있습니다.

- 또한, 사업참여 기회를 확대하고 투자수익도 기대할 수 있는 제안공모형 대규모 프로젝트사업에 참여하고 있습니다.

다. 영업실적

고유계정은 토지신탁, 담보신탁, 분양관리신탁 등 신탁 및 대리사무 상품의 수수료 수익으로 83,559백만원, 유가증권의 평가및처분이익으로 1,911백만원, 신탁계정대여 등에 대한 이자수익으로 22,878백만원, 충당부채환입, 대손충당금환입 등 기타의영업수익으로 5,865백만원의 실적을 달성하였고, 신탁계정은 토지신탁 분양수익과 임대수익 및 비토지신탁의 처분수익과 임대수익 등으로 1,545,113백만원의 매출실적을 달성하였습니다.

| (단위 : 백만원) |

| 영 업 종 류 | 영 업 수 익 | 비 고 |

| 고 유 계 정 | 114,213 | - |

| 신 탁 계 정 | 1,545,113 | - |

라. 자금조달 및 운용실적

| [고유계정] | (단위 : 백만원,%) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 | ||||

| 평균잔액 | 이자율 | 평균잔액 | 이자율 | 평균잔액 | 이자율 | ||

| 조 달 |

차입금 | 479,058 | 1.5~3.35% | 490,042 | 1.5~3.29% | 481,525 | 2.25~3.65% |

| 예수금 | 4,538 | - | 5,328 | - | 3,569 | - | |

| 충당금 | 3,138 | - | 2,760 | - | 6,113 | - | |

| 기타부채 | 101,098 | - | 90,478 | - | 71,720 | - | |

| 자 본 | 807,522 | - | 790,962 | - | 776,979 | - | |

| 합 계 | 1,395,354 | - | 1,379,570 | - | 1,339,906 | - | |

| 운 용 |

현금,예금 |

247,966 | 0~0.75% | 183,762 | 0~0.75% | 128,530 | 0~1.7% |

| 유가증권 | 355,143 | - | 173,537 | - | 176,196 | - | |

| 대출채권 | 702,719 | 1.1~7.4% | 953,328 | 1.1~7.6% | 957,007 | 1.1~8.3% | |

| 기타자산 | 89,526 | - | 68,943 | - | 78,173 | - | |

| 합 계 | 1,395,354 | - | 1,379,570 | - | 1,339,906 | - | |

※ 별도 재무제표를 기준으로 작성함

| [신탁계정] (단위 : 백만원) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 | ||||

|---|---|---|---|---|---|---|---|

| 평균잔액 | 이자율 | 평균잔액 | 이자율 | 평균잔액 | 이자율 | ||

| 조 달 |

차입금 | 729,171 | 0~7.4% | 1,025,999 | 0~7.6% | 1,017,647 | 0~8.3% |

| 합 계 | 729,171 | 1,025,999 | 1,017,647 | ||||

| 운 용 |

현금,예금 | 405,386 | 0.05~1.87% | 277,215 | 0.1~1.87% | 322,485 | 0.1~1.98% |

| 사업비지출 등 | 323,785 | 748,784 | 695,162 | ||||

| 합 계 | 729,171 | 1,025,999 | 1,017,647 | ||||

마. 영업 종류별 현황

당사는 자본시장법 시행령 별표1의 인가업무단위 4-121-1에 따른 신탁재산(동산ㆍ부동산ㆍ부동산관련 권리)을 취급하는 신탁업과 그에 따른 부수업무를 영위하고 있습니다.

1. 신탁보수

| (단위 : 백만원) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 | |||

| 수탁고 | 신탁보수 | 수탁고 | 신탁보수 | 수탁고 | 신탁보수 | |

| 토지신탁 | 4,347,109 | 35,747 | 4,038,206 | 89,354 | 3,596,690 | 119,269 |

| 관리신탁 | 54,285 | 10 | 53,186 | 134 | 72,606 | 13 |

| 처분신탁 | 383,144 | 586 | 488,001 | 83 | 395,723 | 976 |

| 담보신탁 | 2,255,434 | 445 | 2,343,097 | 2,540 | 1,807,785 | 1,022 |

| 분양관리신탁 | 24,130 | 259 | 51,759 | 313 | 145,011 | 388 |

| 합 계 | 7,064,102 | 37,047 | 6,974,249 | 92,424 | 6,017,815 | 121,668 |

※ 수탁고는 신탁원본 금액임

2. 대리업무보수외

| (단위 : 백만원) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 |

| 대리업무보수 | 1,819 | 4,790 | 1,315 |

| 리츠자산운용보수 | 824 | 1,224 | 8,034 |

| 리츠자산취득보수 | 17,633 | 3,605 | 3,001 |

| 리츠자산처분보수 | 4,205 | - | 4,329 |

| 컨설팅보수 | 13,070 | 6,113 | 8,052 |

| 브랜드이용수익 | 919 | 2,540 | 3,647 |

| 운용수익 | 1,275 | 934 | 1,742 |

| 기타수수료수익 | 6,767 | 29,978 | 7,304 |

| 합계 | 46,512 | 49,184 | 37,424 |

3. 증권평가및처분이익

| (단위 : 백만원) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 |

| 당기손익공정가치측정증권처분이익 | 1,706 | 3,140 | 4,023 |

| 당기손익공정가치측정증권평가이익 | 164 | 20,530 | 5,013 |

| 상각후원가측정증권처분이익 | - | - | 13 |

| 관계회사투자지분처분이익 | 41 | - | - |

| 합계 | 1,911 | 23,670 | 9,049 |

4. 이자수익

| (단위 : 백만원) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 |

| 매입대출채권이자 | 923 | 1,102 | 327 |

| 상각후원가측정증권이자 | 23 | 5 | 92 |

| 예금이자 | 308 | 1,192 | 1,823 |

| 신탁계정대이자 | 17,582 | 63,773 | 70,349 |

| 기타이자수익 | 4,041 | 5,483 | 7,276 |

| 합계 | 22,877 | 71,555 | 79,867 |

5. 기타영업수익

| (단위 : 백만원) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 |

| 배당금수익 | 795 | 596 | 422 |

| 충당부채환입액 | 137 | - | 7,263 |

| 대손충당금환입액 | 4,933 | - | - |

| 합계 | 5,865 | 596 | 7,685 |

3. 파생상품거래 현황

- 해당사항 없습니다.

4. 영업설비

가. 지점 등 설치현황

- 서울에 본점이 위치하고 있으며, 별도의 지점은 없습니다.

나. 자동화기기 설치 상황

- 당사는 영업의 성격상 자동화기기의 설치가 필요치 않습니다.

5. 재무건전성 등 기타 참고사항

가. 영업용순자본비율

| (단위 : 백만원,%) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 |

| 영업용순자본 | 534,349 | 505,436 | 456,101 |

| 총위험 | 96,942 | 79,336 | 72,954 |

| 영업용순자본비율(%) | 551 | 637 | 625 |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 |

| 영업용순자본 | 534,349 | 505,436 | 456,101 |

| 총위험 | 96,942 | 79,336 | 72,954 |

| 영업용순자본비율(%) | 551 | 637 | 625 |

※ 영업용순자본비율 = 영업용순자본/ 총위험 ×100

(총위험액 = 시장위험액+신용위험액+운영위험액)

※ 금융투자업규정에 의거 금융투자업자는 자본적정성 유지를 위해

영업용순자본비율을 150% 이상 유지하여야 함

※ 별도 재무제표를 기준으로 작성함

나. 부채비율

| (단위 : 백만원,%) |

| 구 분 | 제26기 2분기 | 제25기 | 제24기 |

| 부채총계 | 618,541 | 621,544 | 565,728 |

| 자본총계 | 952,201 | 922,927 | 881,445 |

| 부채비율 | 65 | 67 | 64 |

※ 금융투자업자의 자기자본에 대한 총부채의 비율을 백분율로 표시한 수치

다. 시장여건

(1) 시장여건

- 2020년은 대외적으로 미국과 중국의 무역분쟁 지속, 코로나19 확산 등의 부정적 요인으로 세계 경기는 하락을 지속하는 추세였습니다. 대내적으로도 코로나19 및 정부의 각종 부동산 규제정책은 국내 부동산 경기를 크게 위축시켰습니다. 이러한 현상들은 부동산 신탁시장에도 부정적인 영향을 미쳤습니다.

2021년은 코로나19가 백신 접종으로 여건이 개선될 가능성이 있으나 경기 반등을 예측하기에는 불안정한 요소들이 다수 산재해 있습니다. 국내 부동산 경기는 정부의 공급확대 정책 발표로 일부 기대감이 상승하고 있으나 구체적인 방안이 발표되기 전까지는 불확실성이 상존하고 있어, 부동산 경기를 포함한 국내 경기는 단기간에 본격적인 회복세로 진입하기는 어려울 것으로 보입니다.

(2) 업계현황 및 경영상황

- 2021년 6월말 기준으로 신탁영업을 영위하고 있는 부동산신탁회사는 당사를 비롯하여 대한토지신탁, KB부동산신탁, 교보자산신탁(舊 생보부동산신탁), 한국자산신탁, 코람코자산신탁, 하나자산신탁, 아시아신탁, 우리자산신탁(舊 국제자산신탁), 무궁화신탁, 코리아신탁, 대신자산신탁, 신영부동산신탁, 한국투자부동산신탁 입니다(총 14개사). 대신자산신탁, 신영부동산신탁, 한국투자부동산신탁은 2019년에 본인가를 받고 신규 신탁영업을 개시하였습니다.

- 2020년 부동산 신탁시장은 정부의 부동산 규제 정책 강화 및 경기 하락 추세의 부정적 환경을 지속하였으나, 2021년에는 정부의 부동산 공급확대 정책 발표로 경영환경 개선 및 새로운 시장에 대한 기대감이 확대되고 있습니다.

- 주요 부동산신탁사 현황

| (`21.6.30기준) | (단위 : 백만원) |

| 구분 | 한국 토지신탁 |

KB 부동산신탁 |

대한 토지신탁 |

교보 자산신탁 |

한국 자산신탁 |

코람코 자산신탁 |

하나 자산신탁 |

아시아 신탁 |

우리 자산신탁 |

무궁화 신탁 |

코리아 신탁 |

대신 자산신탁 |

한국투자 부동산신탁 |

신영 부동산신탁 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 설립인가 | 96.3.5 | 96.7.12 | 97.12.1 | 98.11.4 | 01.3.20 | 01.10.24 | 04.2.27 | 07.8.24 | 07.11.9 | 09.8.26 | 09.12.29 | 19.7.24 | 19.10.23 | 19.10.23 |

| 자본금 | 2,525 | 800 | 1,100 | 165 | 620 | 161 | 100 | 117 | 153 | 140 | 110 | 1,500 | 2,000 | 1,000 |

- 자본시장법 시행에 따라 구 신탁업법에 근거하여 설립된 (사)부동산신탁업협회는 '09.3.31부로 해산되었으며, 영업중인 부동산신탁회사는 한국금융투자협회에 회원가입하여 활동하고 있습니다.

- 부동산신탁업자도 금융투자업자로서 자본시장법 상 강화된 투자자 보호제도를 적용받게 되어 '09.2.4 '투자권유준칙'을 제정ㆍ시행하고 내부통제제도를 정비하는 등신탁상품 고객에 대한 보호강화로 보다 안전하게 부동산신탁상품을 이용할 수 있는 제도적 장치가 마련되었습니다.

- 부동산 신탁시장 규모(수주금액 기준)는 부동산 규제 강화 등으로 2019년 다소 주춤했으나, 신탁방식 정비사업 및 책임준공확약부 관리형 토지신탁 확대로 인해 상당부분의 시장 규모가 다시금 증가되었습니다.

- 당사는 업계 최대 자본금과 인적자원을 바탕으로 신탁형 도시정비사업, 차입형 · 관리형 토지신탁은 물론 부동산 개발 컨설팅 및 자산운용부문 등의 비토지신탁 및 부수업무에서도 차별성을 부각하며 부동산종합금융회사로 도약하고 있습니다.

(3) 시장점유율 추이 (영업수익 기준)

| (단위 : 백만원) |

| 연도 | 영업수익 및 시장점유율 |

한국 토지신탁 |

KB 부동산신탁 |

대한 토지신탁 |

교보 자산신탁 |

한국 자산신탁 |

코람코 자산신탁 |

하나 자산신탁 |

아시아 신탁 |

우리 자산신탁 |

무궁화 신탁 |

코리아 신탁 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2020년도 | 영업수익 | 209,113 | 138,782 | 99,622 | 58,628 | 218,451 | 116,081 | 150,873 | 102,816 | 79,426 | 93,659 | 68,753 |

| 시장점유율 | 15.65% | 10.39% | 7.46% | 4.39% | 16.35% | 8.69% | 11.29% | 7.69% | 5.94% | 7.01% | 5.15% | |

| 2019년도 | 영업수익 | 239,554 | 121,145 | 113,416 | 71,273 | 205,890 | 121,164 | 131,753 | 71,647 | 75,191 | 81,257 | 64,262 |

| 시장점유율 | 18.42% | 9.32% | 8.72% | 5.48% | 15.83% | 9.32% | 10.13% | 5.51% | 5.78% | 6.25% | 4.94% | |

| 2018년도 | 영업수익 | 254,363 | 114,639 | 97,600 | 66,948 | 204,561 | 134,421 | 93,521 | 67,986 | 63,665 | 64,304 | 55,771 |

| 시장점유율 | 20.9% | 9.4% | 8.0% | 5.5% | 16.8% | 11.0% | 7.7% | 5.6% | 5.2% | 5.3% | 4.6% | |

| 2017년도 | 영업수익 | 229,379 | 76,700 | 85,661 | 56,581 | 201,600 | 107,423 | 68,411 | 64,045 | 53,848 | 38,574 | 47,982 |

| 시장점유율 | 22.3% | 7.4% | 8.3% | 5.5% | 19.6% | 10.4% | 6.6% | 6.2% | 5.2% | 3.7% | 4.7% | |

| 2016년도 | 영업수익 | 165,122 | 65,230 | 60,399 | 46,729 | 117,717 | 117,742 | 49,913 | 52,559 | 45,862 | 27,254 | 37,637 |

| 시장점유율 | 21.0% | 8.3% | 7.7% | 5.9% | 15.0% | 15.0% | 6.3% | 6.7% | 5.8% | 3.5% | 4.8% |

※ 상기 주요신탁사 시장점유율은 각 부동산신탁사의 공시된 영업보고서상 영업수익을 기초로 작성된 것입니다.

(4) 당사의 장점

- 당사의 주력상품인 차입형 토지신탁은 신탁사업의 사업비 조달의무가 신탁사에 있으므로, 차입형 토지신탁을 얼마나 많이 할 수 있느냐는 결국 신탁사의 자기자본 규모와 비례합니다. 당사는 업계 1위의 자본규모 및 자본조달 능력을 바탕으로 1996년창사 이래 가장 많은 차입형 토지신탁 사업을 수주/관리하여 차입형 토지신탁의 수주부터 사업정산시까지 매니지먼트 노하우가 뛰어납니다.

- 다만, 차입형 토지신탁은 신탁사의 자금이 각 신탁사업에 투입되어 신탁사의 자금 회수 리스크가 발생하고, 다수의 사업장이 수도권 이외의 사업장이기 때문에 차입형 토지신탁 수주시에는 엄격한 수주심사기준이 필요합니다. 당사의 경우 "사업수주심사기준"에 따라 사업 수주시 사업부지 확보 여부, 인허가 완료 여부, 신탁사 대지급금(신탁사가 신탁사업에 투입하는 자금) 한도 준수 여부, 시공사 선정 기준, 표준 분양률 및 표준 공정률 적용 여부 등 다각적이고, 세밀한 기준을 적용함으로써 보수적인 수주심사가 이루어지고 있습니다.

- 또한, 당사는 2001년 고유 아파트/오피스텔 브랜드인 '코아루'를 런칭하였고, 당사브랜드 사용시 분양외형(신탁사업 총매출)의 약 0.4%를 브랜드 수수료로 수취하고 있습니다.

(5) 당사의 신규추진사업

- 2016년 3월 도시 및 주거환경정비법 개정에 따라 부동산 신탁회사도 도시정비사업(재개발, 재건축사업 등) 참여가 가능하게 되어, 부동산신탁회사로서는 최초로 대전 용운 재건축사업의 사업대행자로 참여해 성공리에 착공 및 분양을 완료하였으며, 현재 서울, 수도권, 광역시 등에서 사업대행자 및 사업시행자 방식으로 도시정비사업신규수주 성과를 꾸준하게 내고 있습니다.

- 아울러, 특례법인 소규모 주택 정비법의 적용을 받아 기존 정비사업 대비 일부 완화된 기준을 적용 받는 가로주택정비사업, 소규모 재건축사업도 적극적으로 검토하여 다양한 규모의 정비사업 수주에 탄력적으로 대응하고 있습니다.

- 현재 진행중인 도시정비사업은 서울 흑석11구역 재개발, 서울 신길10구역 재건축,서울 영등포2가 가로주택정비사업, 부산 범일3구역 도시환경정비사업, 부산 대평1구역 도시환경정비사업, 인천 학익1구역 재개발, 대전 문화2구역 재개발, 서울 신길음1구역 재개발, 대구 태평78 아파트 가로주택정비사업, 인천여상 주변구역 도시환경정비사업, 대구 도원아파트 가로주택정비사업, 인천 경동구역 재개발, 대전 장대B지구 재개발, 원주 단계 주공 재건축, 북가좌제6구역 재건축, 신림1재정비촉진구역 재개발, 서울 신림 미성 재건축, 신정 수정아파트 재건축 등이 있습니다. 한편, 서울 봉천 1-1구역 재건축, 서울 방배삼호아파트 재건축 등도 신탁방식 추진을 위한 지정고시를 준비하고 있습니다.

- 또한, 당사는 리츠 사업 부문을 확대, 신규 수익 창출을 기대하고 있습니다. 이미, 각종 공공지원 민간임대주택 공모사업을 리츠 투자 방식으로 적극 검토하고 있으며, 역삼역 코레이트타워, 판교 H스퀘어, 분당 휴맥스 오피스와 같은 우량 오피스를 리츠방식으로 매입하여 운용하고 있습니다. 또한 코로나19로 물류에 대한 수요가 늘어나면서 우량자산으로 주목받고 있는 물류센터 부문에서도 이천물류센터 등 리츠설립인가를 받아 사업을 진행하고 있으며 향후 우량 오피스 및 물류센터 등을 선별하여 사업을 추진 예정입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위: 백만원) |

| 과목 | 제40기 반기 | 제39기 | 제38기 |

| 자산 | |||

| [유동자산] | 253,384 | 243,868 | 197,652 |

| 현금및현금성자산 | 34,801 | 29,877 | 27,613 |

| 매출채권및기타채권 | 38,186 | 137,110 | 110,125 |

| 재고자산 | 74,949 | 67,577 | 57,520 |

| [비유동자산] | 219,823 | 213,584 | 193,476 |

| 투자부동산 | 48,879 | 46,049 | 4,234 |

| 유형자산및사용권자산 | 53,328 | 51,709 | 68,784 |

| 무형자산 | 106,531 | 107,035 | 113,071 |

| [금융업자산] | 1,557,212 | 1,525,424 | 1,440,295 |

| 현금및예치금 | 335,635 | 360,148 | 94,058 |

| 관계기업투자 | 231,408 | 232,434 | 199,167 |

| 대출채권 | 625,138 | 713,774 | 1,017,147 |

| 유형자산및사용권자산 | 46,411 | 49,943 | 5,022 |

| 자산총계 | 2,030,419 | 1,982,876 | 1,831,424 |

| [유동부채] | 364,313 | 361,808 | 337,542 |

| [비유동부채] | 96,494 | 81,679 | 54,477 |

| [금융업부채] | 618,541 | 621,545 | 565,728 |

| 부채총계 | 1,079,348 | 1,065,032 | 957,747 |

| [지배기업소유주에게귀속되는자본] | 367,194 | 352,206 | 305,123 |

| 자본금 | 10,904 | 10,904 | 10,904 |

| 자본잉여금 | 45,484 | 45,484 | 24,602 |

| 기타자본 | (30,292) | (27,624) | (26,524) |

| 이익잉여금 | 341,098 | 323,442 | 296,141 |

| [비지배지분] | 583,878 | 565,638 | 568,553 |

| 자본총계 | 951,072 | 917,844 | 873,677 |

| 종속·관계·공동기업 투자주식의평가방법 |

원가법 지분법 |

원가법 지분법 |

원가법 지분법 |

| (2021.01.01~ 2021.03.31) |

(2020.01.01~ 2020.12.31) |

(2019.01.01~ 2019.12.31) |

|

| 매출액 | 466,078 | 875,759 | 731,615 |

| 매출총이익 | 68,083 | 130,925 | 147,530 |

| 영업이익 | 58,123 | 111,011 | 126,698 |

| 당기순이익 | 63,945 | 80,126 | 76,913 |

| 지배기업의 소유주지분 | 24,306 | 27,677 | 7,075 |

| 비지배지분 | 39,639 | 52,449 | 69,838 |

| 기본주당이익 (원) | 1,164 | 1,325 | 336 |

| 연결에포함된회사수 | 28개 | 28개 | 31개 |

주1) 한국채택국제회계기준에 따라 연결기준으로 작성되었습니다.

나. 요약별도재무정보

| (단위: 백만원) |

| 과목 | 제40기 반기 | 제39기 | 제38기 |

| 자산 | |||

| [유동자산] | 154,125 | 156,666 | 116,674 |

| 현금및현금성자산 | 5,496 | 6,974 | 4,820 |

| 매출채권및기타채권 | 87,159 | 90,781 | 63,431 |

| 재고자산 | 56,224 | 53,833 | 46,602 |

| [비유동자산] | 166,171 | 164,238 | 165,244 |

| 종속기업투자 | 116,008 | 116,150 | 116,150 |

| 유형자산및사용권자산 | 37,328 | 36,393 | 36,302 |

| 무형자산 | 1,643 | 2,145 | 2,978 |

| 자산총계 | 320,296 | 320,904 | 281,918 |

| [유동부채] | 172,731 | 195,303 | 177,363 |

| [비유동부채] | 37,068 | 17,329 | 5,690 |

| 부채총계 | 209,798 | 212,632 | 183,053 |

| 자본금 | 10,904 | 10,904 | 10,904 |

| 자본잉여금 | 21,654 | 21,654 | 21,654 |

| 기타자본 | (7,698) | (6,657) | (8,791) |

| 이익잉여금 | 85,638 | 82,372 | 75,097 |

| 자본총계 | 110,498 | 108,272 | 98,864 |

| 종속·관계·공동기업 투자주식의평가방법 |

원가법 | 원가법 | 원가법 |

| (2021.01.01~ 2021.03.31) |

(2020.01.01~ 2020.12.31) |

(2019.01.01~ 2019.12.31) |

|

| 매출액 | 270,526 | 476,531 | 350,050 |

| 매출총이익 | 13,136 | 21,943 | 12,712 |

| 영업이익 | 7,551 | 10,927 | 2,214 |

| 당기순이익 | 6,890 | 8,330 | 1,166 |

| 기본주당이익 (원) | 330 | 399 | 55 |

주1) 한국채택국제회계기준에 따라 작성되었습니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 40 기 반기말 2021.06.30 현재 |

|

제 39 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 40 기 반기말 |

제 39 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

253,384,330,480 |

243,867,926,749 |

|

현금및현금성자산 |

34,801,207,319 |

29,876,859,539 |

|

매출채권 및 기타채권 |

138,186,358,379 |

137,109,767,461 |

|

기타유동금융자산 |

3,214,789,621 |

3,606,524,198 |

|

재고자산 |

74,948,565,760 |

67,577,125,418 |

|

기타유동자산 |

2,163,769,163 |

5,689,751,504 |

|

매각예정자산 |

8,002,958 |

7,898,629 |

|

당기법인세자산 |

61,637,280 |

0 |

|

비유동자산 |

219,822,896,624 |

213,583,797,152 |

|

기타채권 |

3,956,616,013 |

4,114,217,152 |

|

기타비유동금융자산 |

2,881,728,425 |

849,036,990 |

|

투자부동산 |

48,878,791,528 |

46,048,628,338 |

|

유형자산 |

52,250,756,282 |

50,851,936,499 |

|

무형자산 |

106,530,830,172 |

107,035,348,714 |

|

사용권자산 |

1,077,045,964 |

857,084,329 |

|

이연법인세자산 |

4,247,128,240 |

3,827,545,130 |

|

금융업자산 |

1,557,212,212,339 |

1,525,424,370,819 |

|

현금 및 현금성자산 |

330,137,502,635 |

354,754,541,442 |

|

예치금 |

5,497,367,545 |

5,393,029,125 |

|

유가증권 |

210,945,694,314 |

68,956,760,317 |

|

관계기업투자 |

231,407,983,624 |

232,433,799,755 |

|

대출채권 |

625,138,204,452 |

713,774,412,982 |

|

유형자산 |

4,647,634,563 |

5,373,337,045 |

|

사용권자산 |

41,762,998,802 |

44,570,091,128 |

|

투자부동산 |

27,507,258,551 |

27,973,192,847 |

|

기타자산 |

80,167,567,853 |

72,195,206,178 |

|

자산총계 |

2,030,419,439,443 |

1,982,876,094,720 |

|

부채 |

||

|

유동부채 |

364,313,367,360 |

361,808,342,287 |

|

매입채무 및 기타채무 |

40,570,211,436 |

40,517,208,934 |

|

단기차입금 |

315,734,524,286 |

315,493,381,747 |

|

유동성장기부채 |

2,623,798,393 |

0 |

|

단기리스부채 |

266,215,738 |

186,600,711 |

|

기타유동금융부채 |

2,068,456,460 |

1,348,631,189 |

|

기타유동부채 |

801,729,211 |

968,815,009 |

|

매각예정자산에 직접 관련 부채 |

313,515,556 |

306,162,941 |

|

당기법인세부채 |

1,934,916,280 |

2,987,541,756 |

|

비유동부채 |

96,493,754,873 |

81,679,317,428 |

|

장기차입금 |

0 |

4,011,880,016 |

|

사채 |

29,946,366,668 |

9,983,233,334 |

|

장기리스부채 |

292,126,052 |

169,134,341 |

|

기타비유동금융부채 |

14,217,262,963 |

19,641,922,613 |

|

순확정급여부채 |

7,076,649,047 |

5,232,433,806 |

|

기타비유동부채 |

259,630,992 |

903,769,408 |

|

이연법인세부채 |

44,701,719,151 |

41,736,943,910 |

|

금융업부채 |

618,540,661,583 |

621,544,519,838 |

|

차입부채 |

94,325,000,000 |

94,325,000,000 |

|

사채 |

359,514,402,350 |

359,301,826,799 |

|

순확정급여부채 |

1,774,103,316 |

508,333,104 |

|

충당부채 |

4,377,649,043 |

2,228,098,920 |

|

리스부채 |

42,521,684,528 |

44,818,105,288 |

|

당기법인세부채 |

12,465,619,216 |

10,877,214,739 |

|

이연법인세부채 |

28,330,940,781 |

23,783,902,947 |

|

기타부채 |

75,231,262,349 |

85,702,038,041 |

|

부채총계 |

1,079,347,783,816 |

1,065,032,179,553 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

367,193,722,276 |

352,205,772,788 |

|

자본금 |

10,903,844,500 |

10,903,844,500 |

|

자본잉여금 |

45,484,221,605 |

45,484,221,605 |

|

기타자본 |

(30,292,309,970) |

(27,623,939,966) |

|

이익잉여금 |

341,097,966,141 |

323,441,646,649 |

|

비지배지분 |

583,877,933,351 |

565,638,142,379 |

|

자본총계 |

951,071,655,627 |

917,843,915,167 |

|

자본과부채총계 |

2,030,419,439,443 |

1,982,876,094,720 |

|

연결 포괄손익계산서 |

|

제 40 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 39 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 40 기 반기 |

제 39 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

245,232,210,289 |

466,077,545,910 |

195,401,652,449 |

408,097,872,729 |

|

국내제품매출 |

49,372,668,722 |

103,828,110,263 |

46,092,912,144 |

80,416,510,384 |

|

해외제품매출 |

124,206,409,345 |

248,036,155,016 |

99,614,702,961 |

212,998,144,486 |

|

금융매출 |

71,653,132,222 |

114,213,280,631 |

49,694,037,344 |

114,683,217,859 |

|

매출원가 |

202,317,087,221 |

397,994,919,135 |

175,816,967,507 |

340,601,180,496 |

|

제품매출원가 |

164,788,006,756 |

332,634,882,862 |

137,898,223,957 |

277,247,792,777 |

|

금융매출원가 |

37,529,080,465 |

65,360,036,273 |

37,918,743,550 |

63,353,387,719 |

|

매출총이익 |

42,915,123,068 |

68,082,626,775 |

19,584,684,942 |

67,496,692,233 |

|

판매비와관리비 |

5,156,219,162 |

9,959,511,469 |

5,350,476,699 |

9,839,865,382 |

|

영업이익(손실) |

37,758,903,906 |

58,123,115,306 |

14,234,208,243 |

57,656,826,851 |

|

기타수익 |

5,906,410,965 |

6,508,937,851 |

341,023,961 |

1,566,260,504 |

|

기타비용 |

547,841,881 |

1,385,735,034 |

2,321,134,066 |

2,374,635,210 |

|

금융수익 |

1,521,191,445 |

6,640,097,808 |

2,941,760,483 |

10,377,053,800 |

|

금융비용 |

2,571,000,215 |

11,602,887,283 |

6,225,696,691 |

17,343,060,098 |

|

지분법투자이익 |

19,741,625,038 |

33,536,056,742 |

(3,863,279,440) |

4,923,271,147 |

|

법인세비용차감전순이익(손실) |

61,809,289,258 |

91,819,585,390 |

5,106,882,490 |

54,805,716,994 |

|

법인세비용 |

20,185,244,104 |

27,867,720,955 |

1,820,479,323 |

17,427,982,287 |

|

계속영업이익(손실) |

41,624,045,154 |

63,951,864,435 |

3,286,403,167 |

37,377,734,707 |

|

중단영업이익(손실) |

(4,139,402) |

(7,248,286) |

315,615,140 |

(7,285,671) |

|

당기순이익(손실) |

41,619,905,752 |

63,944,616,149 |

3,602,018,307 |