|

|

확인서_2q21 |

반 기 보 고 서

(제 20 기 반기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 08월 17일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 아나패스 |

| 대 표 이 사 : | 이 경 호 |

| 본 점 소 재 지 : | 서울시 구로구 디지털로31길 61 |

| (전 화) 02-6922-7400 | |

| (홈페이지) http://www.anapass.com | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명) 이 경 호 |

| (전 화) 02-6922-7476 | |

【 대표이사 등의 확인 】

|

|

확인서_2q21 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

- 해당사항 없음

○ 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 '주식회사 아나패스'이고 영문명은 'Anapass, Inc.' 입니다.

다. 설립일자

당사는 2002년 11월 29일에 주식회사 아나칩스로 설립되었으며, 2004년 3월 15일 제2기 정기주주총회 결의에 의거하여 상호를 주식회사 아나칩스에서 주식회사 아나패스로 변경하였습니다.

라. 본사의 주소, 전화번호 및 홈페이지

주 소 : 서울시 구로구 디지털로31길 61

전 화 : 02-6922-7400

홈페이지 : http://www.anapass.com

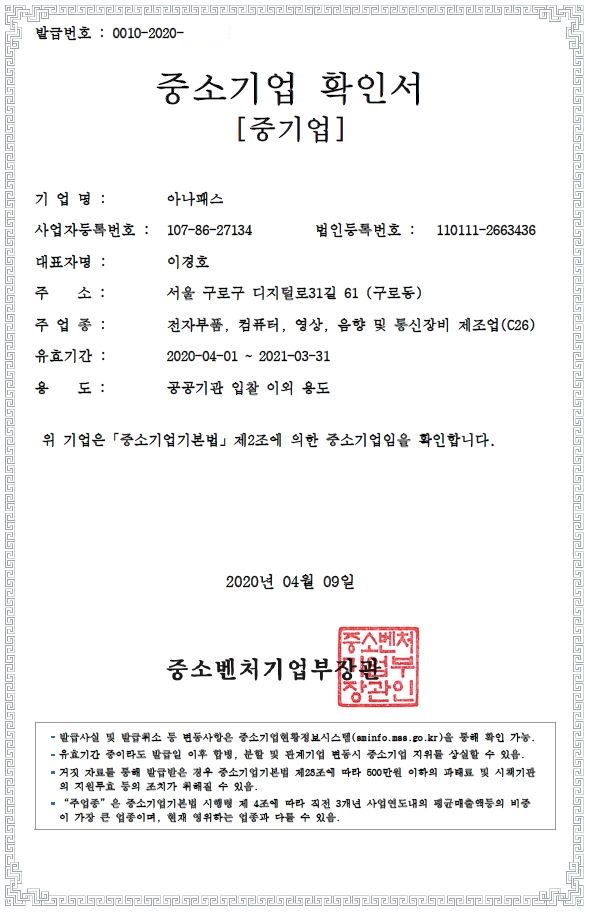

마. 중소기업 해당 여부

본 보고서 작성기준일 현재 당사는 중소기업기본법 제2조에 의한 중소기업 입니다.

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용 및 향후 추진하려는 신규사업에 관한 간략한 설명

당사는 현재 반도체 개발 및 제조, 판매를 주요사업으로 영위하고 있습니다.

주요사업 및 신규사업의 내용과 관련한 자세한 사항은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

본 보고서 작성기준일 현재 해당사항이 없습니다.

아. 회사의 주권상장(또는 등록·지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2010년 11월 05일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

설립이후 당사의 주요연혁은 다음과 같습니다.

| 2002.11.29 | 주식회사 아나칩스 설립, 유우성 대표이사 취임 | |

| 2003.03.31 | 이경호 대표이사 취임 | |

| 2004.03.15 | 주식회사 아나패스로 상호 변경 | |

| 2004.07.14 | 본사 사무실 이전 (영등포구 여의도동 28-1 → 영등포구 여의도동 16-2) | |

| 2004.08.03 | 유우성 대표이사 취임 | |

| 2005.10.11 | 제10회 전자부품 기술대상 산업자원부 장관상 수상 | |

| 2006.01.19 | LG전자 부품 공급업체 등록 완료 | |

| 2006.06.04 | SID2006 AiPi 발표 및 Best Distinguished Paper Award 수상 | |

| 2006.08.25 | ISO9001 인증 완료 | |

| 2006.09.29 | ISO14001 인증 완료 | |

| 2007.08.31 | 삼성전자 LCD총괄 AiPi 사업협력 및 공동개발 계약 체결 | |

| 2008.03.17 | 삼성전자 부품공급 업체 등록 | |

| 2008.04.01 | 본사 사무실 이전 (영등포구 여의도동 16-2 → 동작구 신대방동 395-70) | |

| 2009.05.23 | 본사 사무실 이전 (동작구 신대방동 395-70 → 구로구 구로동197-12) | |

| 2010.03.30 | 조성대 대표이사 취임 | |

| 2010.10.18 | Sony Green Partner 업체 등록 | |

| 2010.11.05 | 코스닥시장 상장 | |

| 2011.06.21 | 기술혁신형 중소기업(INNO-BIZ) 인증 | |

| 2013.01.03 | 이경호 대표이사 취임 | |

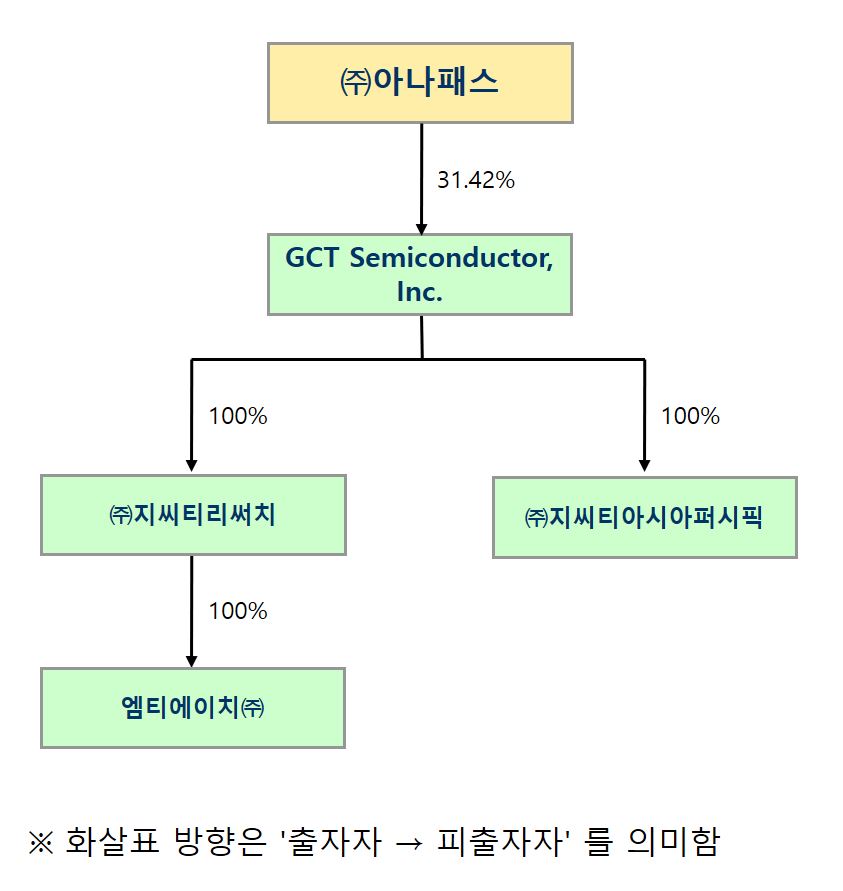

| 2013.04.16 | GCT Semiconductor, Inc. (미국법인) 신주발행 우선주 취득 | |

| 2017.03.14 | 삼성디스플레이 혁신 우수 협력사로 선정, 수상 | |

| 2017.05.23 | SID2017 모바일 디스플레이용 메모리 인터페이스 기술 발표 | |

| 2017.11.23 | GCT Semiconductor, Inc.와 공동 개발한 스마트 사물인터넷 칩셋 공급 개시 (세계 최초의 LTE지원 AI스피커에 탑재) |

|

| 2018.02.01 | 삼성디스플레이 우수 협력사로 선정, 수상 | |

| 2018.05.16 | 모바일 AMOLED 패널용 TED(TCON Embedded Driver) IC 칩셋 양산 발표 |

가. 회사의 본점소재지 및 그 변경

- 2002.11 서울시 영등포구 여의도동 28-1 전경련회관

- 2004.07 서울시 영등포구 여의도동 16-2 중소기업회관

- 2008.04 서울시 동작구 신대방동 395-70 전문건설회관 14층

- 2009.05 서울시 구로구 디지털로31길 61

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019.03.26 | 정기주총 | - | 사내이사 조성대, 사외이사 장만준, 상근감사 노승룡 |

- |

| 2020.03.24 | 정기주총 | - | 사내이사 이경호 | - |

| 2021.03.29 | 정기주총 | - | - | 기타비상무이사 정기봉 (임기만료) |

다. 최대주주의 변동

- 해당사항 없음

라. 상호의 변경

- 2002.11 주식회사 아나칩스

- 2004.03 주식회사 아나패스 (Anapass, Inc.) (현재)

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나

현재 진행중인 경우 그 내용과 결과

- 해당사항 없음

바. 회사가 합병등을 한 경우 그 내용

- 해당사항 없음

사. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 2006.01 LG전자 부품 공급업체 등록 완료

- 2007.08 삼성전자 LCD총괄 AiPi 사업협력 및 공동개발 계약 체결

- 2008.03 삼성전자 부품공급 업체 등록

- 2010.10 Sony Green Partner 업체 등록

- 2013.04 GCT Semiconductor, Inc. (미국법인) 신주발행 우선주 취득

- 2015.02 GCT Semiconductor, Inc. (미국법인) 신주발행 우선주 추가 취득

3. 자본금 변동사항

○ 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제20기 반기말 (2021년 반기말) |

제19기 (2020년말) |

제18기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 11,328,633 | 10,864,129 | 10,127,700 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 5,664,316,500 | 5,432,064,500 | 5,063,850,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 5,664,316,500 | 5,432,064,500 | 5,063,850,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 전환우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 30,000,000 | - | 30,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 11,328,633 | 52,096 | 11,380,729 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 52,096 | 52,096 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 52,096 | 52,096 | 보통주 전환 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 11,328,633 | - | 11,328,633 | - | |

| Ⅴ. 자기주식수 | 210,000 | - | 210,000 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 11,118,633 | - | 11,118,633 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 210,000 | - | - | - | 210,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 210,000 | - | - | - | 210,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 210,000 | - | - | - | 210,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 당사는 2020년 11월 25일 자기주식을 교환대상으로 하는 제5회 사모 교환사채를 발행하고, 당사가 보유하고 있는 자기주식 210,000주 중 일부인 119,270주를 한국예탁결제원에 신탁재산으로 예탁하였습니다.

주2) 교환대상 자기주식의 수는 최초 발행시 교환가격(주당 25,153원)을 적용할 경우 119,270주이며, 시가하락 등에 따라 교환가격이 최소값으로 조정(주당 18,339원)될 경우 163,585주에 해당합니다.

주3) 교환청구기간은 2021년 02월 25일부터 2025년 10월 25일까지이며, 본 보고서 작성기준일 현재 교환청구된 주식은 없습니다.

다. 다양한 종류의 주식

2010년 5월 2일 전환우선주 52,096주 전량은 보통주로 전환등기가 완료되어 본 보고서 작성기준일 현재 당사의 주식은 보통주만 발행되어 있습니다.

5. 정관에 관한 사항

○ 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019.03.26 | 제17기 정기주주총회 | 제9조(주권의 종류) <삭제> 제9조의2(주식등의 전자등록) <신설> 제11조(명의개서대리인) 제3항 <변경> 제12조(주주의 주소, 성명 및 인감 또는 서명등 신고) <삭제> 제16조(사채발행에 관한 준용규정) <변경> 제43조의2(외부감사인의 선임) <변경> |

전자증권법 도입 및 외부감사법 개정에 따른 정관변경 |

주1) 2021.03.29 개최된 제19기 정기주주총회에서 상법 개정에 따른 정관변경 안건을 상정하였으나 의사정족수 부족으로 부결되었습니다.

II. 사업의 내용

1. 사업의 개요

당사의 주력제품인 T-Con(Timing Controller) 및 TED(TCON Embedded Driver) IC는 디스플레이 패널을 제조하는 데 있어서 핵심 시스템 반도체에 해당합니다.

당사는 제품 생산을 외주위탁하는 팹리스 업체(Fabless Company)로서, 고객사인 패널업체가 요구하는 사양에 따라 다양한 형태의 주문형 반도체(ASIC)를 개발하여 공급하고 있습니다.

2021년 반기 기준으로 품목별 매출 비중은 LCD향 T-Con 7.43%, OLED향 T-Con/TED

67.69%, 기타 24.89%로 구성되어 있습니다.

당사의 영업활동은 반도체 및 전자부품의 모듈개발과 제조장비의 집적시스템 개발 사업으로 단일 사업부문으로 간주되므로 별도의 사업부문별 정보를 공시하지 않았습니다.

2. 주요 제품 및 서비스

가. 주요 제품에 관한 내용

○ 주요 제품 매출

| (단위 : 백만원) |

| 매출 유형 |

품목 | 제20기 반기 | 제19기 연간 | 제18기 연간 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 제품 | LCD향 T-Con | 2,233 | 7.43% | 35,948 | 35.61% | 25,182 | 41.40% |

| OLED향 T-Con/TED | 20,351 | 67.69% | 47,569 | 47.12% | 24,011 | 39.47% | |

| 소 계 | 22,584 |

75.11% |

83,517 |

82.73% |

49,193 |

80.87% |

|

| 기타 | 용역매출 등 | 6,711 |

24.89% |

17,439 |

17.27% |

11,640 |

19.13% |

| 소 계 | 6,711 |

24.89% | 17,439 |

17.27% | 11,640 |

19.13% | |

| 합 계 | 30,066 |

100.00% |

100,956 |

100.00% |

60,833 |

100.00% |

|

나. 제품의 가격변동추이

- 해당사항 없음

3. 원재료 및 생산설비

가. 주요 원재료

○ 주요 원재료 매입 현황

| (단위 : 백만원) |

| 매입 유형 |

품목 | 제20기 반기 | 제19기 연간 | 제18기 연간 | 매입처 | 특수관계 여부 |

|||

|---|---|---|---|---|---|---|---|---|---|

| 매입액 | 비율 | 매입액 | 비율 | 매입액 | 비율 | ||||

| 원재료 | 웨이퍼 | 8,663 | 100.00% | 40,479 | 100.00% | 28,673 | 100.00% | UMC 外 | 해당없음 |

| 합 계 | 8,663 |

100.00% | 40,479 |

100.00% | 28,673 |

100.00% | |||

당사는 반도체 제조공정을 외주 생산하고 있는 팹리스 업체(Fabless Company)로 웨이퍼(Wafer) 매입비용이 경영실적에 매우 중요한 요소 입니다. 이에 따라 웨이퍼 매입가격은 회사 영업상 기밀에 분류되므로 원재료의 매입단가 및 가격변동추이는 기재하지 아니합니다.

나. 생산 및 설비

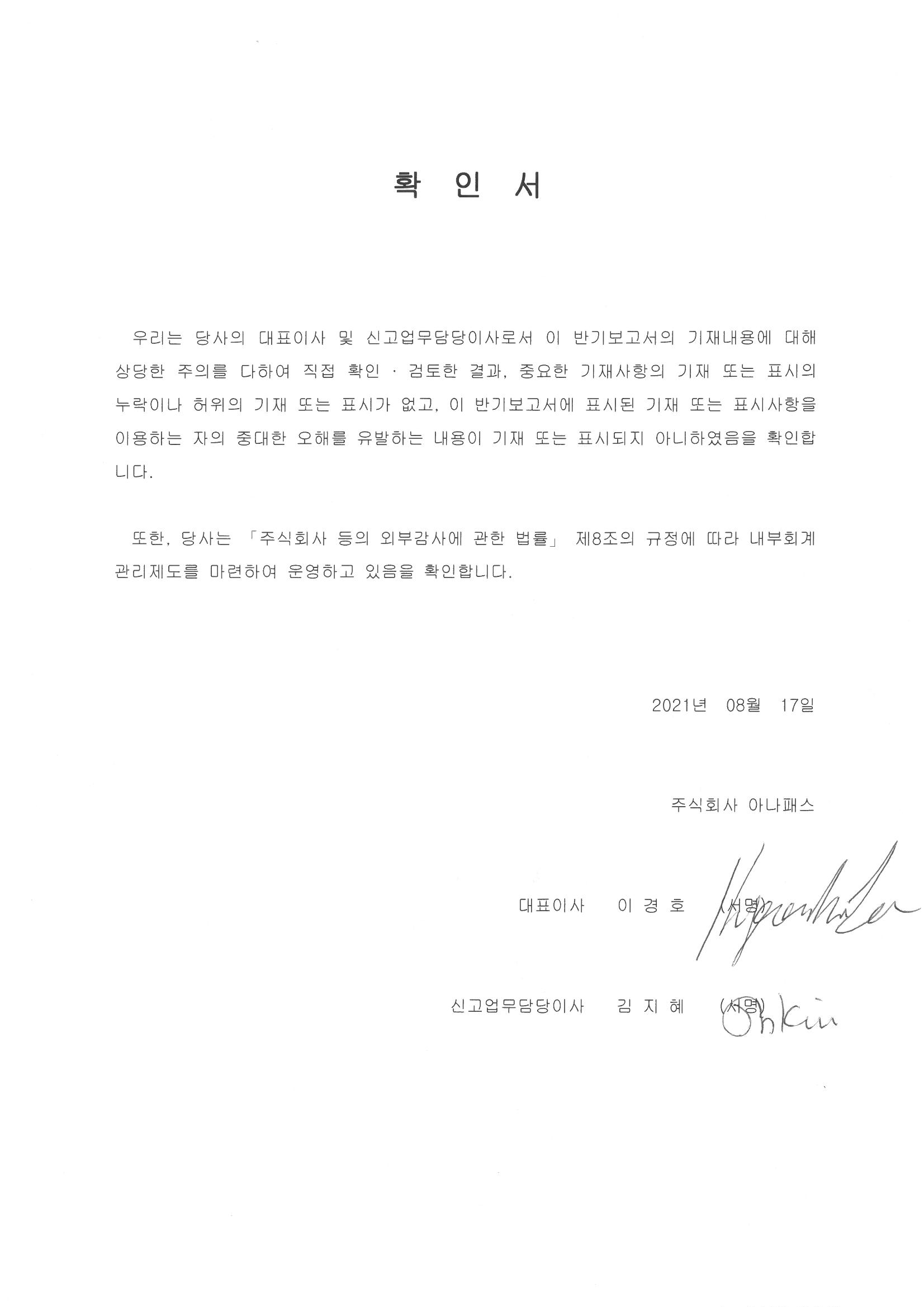

당사는 팹리스 업체로서 최종 생산제품인 시스템 반도체는 빠른 기술개발과 짧은 제품주기를 가져 적시에 시장에 제품을 출시하는 것이 매우 중요합니다. 또한 고도의 지식집약산업으로 반도체 제품의 설계, 개발 및 마케팅, 판매에만 자원을 집중함으로써 업무의 효율을 극대화하여 웨이퍼(Wafer) 생산에서 패키지 어셈블리(Package Assembly) 및 Test까지 모든 생산과정을 외주가공에 의존합니다. 따라서 당사는 생산설비를 보유하고 있지않습니다. 반도체 산업특성상 웨이퍼를 생산하는 파운드리 사업(Foundry Business), 패키지 어셈블리 및 Test 사업은 대규모 투자가 동반된 사업으로, 사업의 분업화가 잘되어 있어 당사를 비롯한 팹리스 업체들은 이러한 사업을 이용하여 외주생산, 가공하는 산업구조를 가지고 있습니다.

○ 생산공정도

|

|

생산공정도 |

○ 생산능력, 생산실적, 가동률

당사는 고객사의 요구 수량에 따라 외주 생산을 하고 있는 팹리스 업체이므로 생산설비를 보유하고 있지 아니합니다.

○ 생산시설, 설비 등의 내용, 소재지, 중요한 변동 및 사유

- 해당사항 없음

○ 생산시설, 설비 등에 대한 투자 또는 투자계획

- 해당사항 없음

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 매출유형 | 품목 | 제20기 반기 | 제19기 연간 | 제18기 연간 | |

|---|---|---|---|---|---|

| 제품 | LCD향 | 수출 | 2,233 | 35,889 | 25,004 |

| 내수 | 0 | 59 | 178 | ||

| 합계 | 2,233 | 35,948 | 25,182 | ||

| OLED향 | 수출 | 19,748 | 47,218 | 23,496 | |

| 내수 | 603 | 351 | 515 | ||

| 합계 | 20,351 | 47,569 | 24,011 | ||

| 기타 | 용역매출 등 | 수출 | 417 | 1,030 | 1,202 |

| 내수 | 7,066 | 16,409 | 10,438 | ||

| 합계 | 7,482 | 17,439 | 11,640 | ||

| 합 계 | 수출 | 22,397 | 84,137 | 49,702 | |

| 내수 | 7,669 | 16,818 | 11,131 | ||

| 합계 | 30,066 | 100,956 | 60,833 | ||

나. 판매경로 및 판매방법 등

(1) 판매경로 및 주요매출처

당사가 판매하는 제품은 개발단계부터 수요자인 고객사와 제품의 사양 및 특성 등에 관한 지속적인 논의를 통하여 제품을 개발하고 판매가 이루어집니다.

| 품명 | 판매경로 | 주요매출처 |

|---|---|---|

| LCD향 | 당사 → 고객사 | 삼성디스플레이, SEC 등 |

| OLED향 | 당사 → 고객사 | 삼성디스플레이 등 |

(2) 판매방법 및 조건

당사는 주요매출처로부터 정기결제일에 판매대금을 지급받는 방식의 현금 거래를 하고 있습니다. 판매대금 회수 기간은 세금계산서 발급일로부터 15일 이내이며, 일부 수출제품의 경우 45일 이내가 소요되고 있습니다.

(3) 판매전략

당사는 고객기반 강화 및 신규고객 확대를 위하여 신제품 및 신기술 개발과 더불어 차별화된 고객지원을 통하여 시장지위 우위를 유지하고자 합니다. 또한, 고객사에서 요구하는 최적의 솔루션 제품을 고객맞춤형으로 제공함으로써 시장지위 유지가 가능할 것으로 예상됩니다. 고기능, 고사양을 통한 SET 제조원가 절감방안 제시하고, 고집적, 공정다변화을 통한 칩제조원가 절감 및 수익성을 확보하고자 합니다. 또한, 핵심기술 확보를 통해 적용제품군을 다변화하고, 세계적인 디스플레이 부품기업과 경쟁하기 위해 빠르게 변화하는 기술수요를 파악하여 선행제품을 개발함으로써 새로운 수요를 창출하여 글로벌 고객기반을 갖추고자 합니다.

다. 수주상황

당사의 T-Con 및 TED 제품은 고객사가 요구하는 사양에 따라 다양한 품목을 개발, 생산하고 있습니다. 당사와 거래하는 주요 패널업체의 구매정책에 따라 1~3개월 단위로 필요물량의 발주가 이루어지고 있고, 수시로 물량이 조정이 되고 있으므로 수주현황을 작성하지 아니하였습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

(1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 당사는 당반기말 현재 변동이자율이 적용되는 차입금은 없습니다.

(2) 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 당사는 해외 영업활동 등으로 인하여 USD의 환위험에 노출되어 있습니다. 당반기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다(단위:천원).

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| USD | 23,537,652 | 3,650,108 | 16,156,609 | 3,984,134 |

당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당반기말과 전기말 현재 각 외화에 대한 기능통화의 환율 5% 변동시 환율변동이 세전손익에 미치는 영향은 다음과 같습니다(단위: 천원).

| 구분 | 당반기 | 전기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | 994,377 | (994,377) | 608,624 | (608,624) |

상기 민감도 분석은 당반기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

(3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당사는 당반기말 현재 가격변동위험에 노출되어 있는 지분상품이 없습니다.

나. 파생상품 및 풋백옵션 등 거래 현황

당사는 전기 및 전기 이전에 전환사채를 18,000,000천원(사채가치: 13,165,434천원, 전환권가치: 6,616,422천원, 매도청구권가치: 1,781,856천원)에 발행하였으며, 신주인수권부사채를 15,000,000천원(사채가치: 10,971,195천원, 신주인수권가치: 5,513,685천원, 매도청구권가치: 1,484,880천원) 및 교환사채를 3,000,000천원(사채가치: 1,851,453천원, 교환권가치: 1,148,547천원)에 발행하였습니다.

또한, 당사는 당반기 중 전환사채를 2,000,000천원(사채가치: 1,390,554천원, 전환권가치:852,286천원, 매도청구권가치: 242,840천원)에 발행하였으며, 신주인수권부사채를 5,000,000천원(사채가치: 3,476,385천원, 신주인수권가치: 2,130,715천원, 매도청구권가치: 607,100천원)에 발행하였습니다.

당반기말 현재 파생금융상품의 장부금액 및 당반기 중의 평가손익은 다음과 같습니다(단위: 천원).

| 구분 | 행사시작일 | 행사종료일 | 장부가액 | 평가손익 |

|---|---|---|---|---|

| <유동파생금융상품자산> | ||||

| 매도청구권(전환사채_3회차)(주1) | 2020년 9월 30일 | 2021년 9월 30일 | 309,179 | (665,729) |

| 매도청구권(전환사채_6회차)(주1) | 2022년 1월 7일 | 2023년 1월 7일 | - | (97,602) |

| 매도청구권(신주인수권부사채_4회차)(주2) | 2020년 9월 30일 | 2021년 9월 30일 | - | (816,792) |

| 매도청구권(신주인수권부사채_7회차)(주2) | 2022년 1월 7일 | 2023년 1월 7일 | - | (244,005) |

| 합계 | 309,179 | (1,824,128) | ||

| <유동파생금융상품부채> | ||||

| 전환권(전환사채_3회차)(주3) | 2020년 9월 30일 | 2024년 8월 30일 | 2,125,862 | 2,443,820 |

| 전환권(전환사채_6회차)(주4) | 2022년 1월 7일 | 2025년 12월 7일 | 309,480 | 542,806 |

| 신주인수권(신주인수권부사채_4회차)(주5) | 2020년 9월 30일 | 2024년 8월 30일 | 1,699,226 | 2,761,469 |

| 신주인수권(신주인수권부사채_7회차)(주6) | 2022년 1월 7일 | 2025년 12월 7일 | 773,700 | 1,357,015 |

| 교환권(교환사채_5회차)(주7) |

2021년 2월 25일 | 2025년 10월 25일 | 737,604 | 614,199 |

| 합계 | 5,645,872 | 7,719,309 | ||

(주1) 전환사채 발행 시 발행회사가 갖는 권리로서 발행회사 또는 발행회사가 지정하는 자는 사채금액의 일부에 대하여 매도를 청구할 수 있습니다.

(주2) 신주인수권부사채 발행 시 발행회사가 갖는 권리로서 발행회사 또는 발행회사가 지정하는 자는 사채금액의 일부에 대하여 매도를 청구할 수 있습니다.

(주3) 전환사채에 부여된 권리로서 당사의 보통주 332,624주를 주당 18,339원에 행사할 수 있습니다.

(주4) 전환사채에 부여된 권리로서 당사의 보통주 75,460주를 주당 26,504원에 행사할 수 있습니다.

(주5) 신주인수권부사채에 부여된 권리로서 당사의 보통주 265,870주를 주당 18,339원에 행사할 수 있습니다.

(주6) 신주인수권부사채에 부여된 권리로서 당사의 보통주 188,650주를 주당 26,504원에 행사할 수 있습니다.

(주7) 교환사채에 부여된 권리로서 당사의 보통주 130,072주에 대하여 주당 23,064원의 행사가액으로 행사할 수 있습니다.

6. 주요계약 및 연구개발활동

가. 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약

- 해당사항 없음

나. 연구개발활동

당사는 매년 상당 금액을 연구개발비로 투자하고 있습니다. 시스템 반도체는 첨단 IT 수요에 연동된 고기술, 고성장, 고부가가치의 미래유망 산업으로 휴대폰, 가전, 자동차 등 시스템 산업의 경쟁력과 직결됩니다. 그 이유는 시스템의 핵심기능이 시스템 반도체에 구현됨에 따라 시스템 반도체의 경쟁력이 완제품의 가격과 품질을 좌우하기 때문입니다. 또한 다품종 소량방식의 연구개발산업으로 적기생산을 통한 시장선점과 설계효율이 핵심관건 입니다. 특히, 최근 들어 설계의 복잡화 등으로 개발비용이 기하급수적으로 증가함에 따라 시장 진입장벽이 점차 높아지고 있어 설계기술 수준이 높은 기업만이 장기생존이 가능한 구조 입니다.

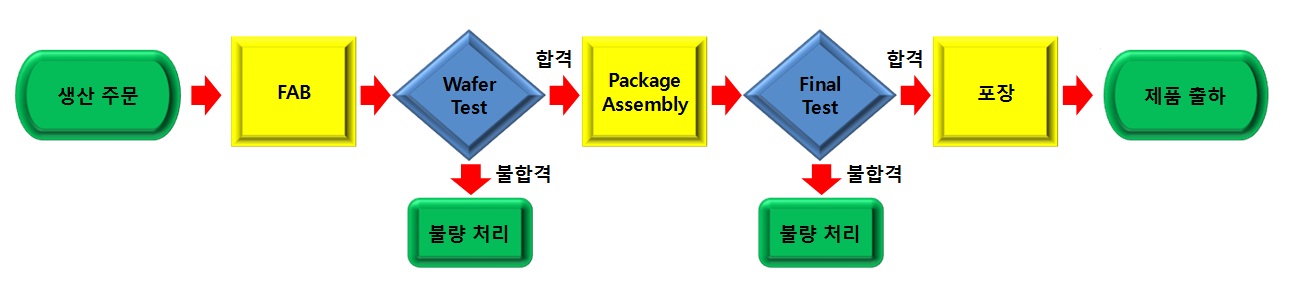

다. 연구개발 담당조직

|

|

연구소 조직도 |

당사의 기술연구소는 Analog팀, SoC1팀, SoC2팀, SI팀으로 구성되어 있으며, 각 팀은 다음과 같은 업무를 수행하고 있습니다.

| 구분 | 담당업무 |

|---|---|

| Analog팀 | ○ T-Con 및 TED Analog IP 설계 ○ Mobile Analog IP 설계 ○ IP 정합성 검증 및 설계 |

| SoC1팀/SoC2팀 | ○ T-Con 및 TED Logic 설계 및 검증 ○ Mobile Application Processor 설계 |

| SI 팀 | ○ T-Con 및 TED Eval, IP Test, Customer Support, 불량분석 ○ Mobile Chip Eval, Test, Customer Support (S/W) ○ Mobile Chip Eval, PCB, Customer Support |

라. 연구개발비용

| (단위 : 백만원) |

| 과목 | 제20기 반기 | 제19기 연간 | 제18기 연간 | |

|---|---|---|---|---|

| 자산처리 | 재료비 | - | - | - |

| 인건비 | - | - | - | |

| 기타 | - | - | - | |

| 소계 | - | - | - | |

| 비용처리 | 제조원가 | 4,757 | 11,426 | 7,237 |

| 판매비와관리비 | 7,145 | 21,642 | 30,461 | |

| 소계 | 11,902 | 33,068 | 37,699 | |

| 연구개발비용 계 | 11,902 | 33,068 | 37,699 | |

| 연구개발비 / 매출액 비율 | 39.6% | 32.8% | 62.0% | |

마. 연구개발실적

| 연구과제 | 연구결과 및 기대효과 | 상품화 여부 |

|---|---|---|

| AiPi(Advanced Intra Panel Interface) 개발 | ○ 대화면, 고화질, 고성능의 TFT-LCD를 구현할 수 있는 높은 데이터 전송율 구현 ○ 저전력 및 저 EMI 구현 ○ TFT-LCD 내에서 T-Con와 드라이버 IC 에 적용 ○ T-Con에 적용하여 당사 매출 기여 ○ 타 T-Con 제조 업체 및 드라이버 IC 업체에 라이선스 매출 확보 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 고객사에 BOM 을 낮추는 효과를 가져와 시장 확대에 기여 |

T-Con에 적용 |

| Wide Bandwidth LVDS(Low Voltage Differential Signaling) 개발 | ○ 대화면, 고화질, 고성능의 TFT-LCD를 구현할 수 있는 높은 데이터 전송율 구현 ○ 저전력 및 저 EMI 구현 ○ TFT-LCD 내에서 T-Con에 적용 ○ T-Con에 적용하여 당사 매출 기여 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 높은 품질의 제품 공급으로 고객사의 품질 향상에 기여 |

T-Con에 적용 |

| PCI-Express PHY 개발 | ○ PCI-Express PHY core 확보 ○ 저전력 및 저 EMI 구현 ○ 시리얼 링크 기술 적용 가능성 확인 |

양산 미적용 (다른 기술에 적용) |

| Gigabit Ethernet PHY 개발 | ○ Gigabit Ethernet PHY core 확보 ○ 저전력 및 저 EMI 구현 ○ 시리얼 링크 기술 적용 가능성 확인 |

양산 미적용 (다른 기술에 적용) |

| ZDB(Zero Delay Buffer) 개발 | ○ ZDB PHY core 확보 ○ 저전력 및 저 EMI 구현 ○ 시리얼 링크 기술 적용 가능성 확인 |

양산 미적용 (다른 기술에 적용) |

| SSCG(Spread Spectrum Clock Generator) 개발 | ○ SSCG core 확보 ○ 저전력 및 저 EMI 구현 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 높은 품질의 제품 공급으로 고객사 제품의 품질 향상 및 시장 확대에 기여 |

T-Con 등 당사 전 제품에 적용 |

| f-MSL(fast Mobile Serial Link) 개발 | ○ 모바일 기기 내에서 부품간 라인 수 감소에 기여 ○ f-MSL Core 확보 ○ 저전력 및 저 EMI 구현 ○ 단품 형태로 제품 양산 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 고객사에 BOM 을 낮추는 효과를 가져와 시장 확대에 기여 |

모바일 핸드셋에 적용 |

| Mobile Display Controller 개발 | ○ 모바일 기기 내에서 급증된 데이터 신호 처리에 기여 ○ 저전력 및 저 EMI 구현 ○ 단품 형태로 제품 양산 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 고객사에 BOM 을 낮추는 효과를 가져와 시장 확대에 기여 |

모바일 핸드셋에 적용 |

| 데이터 압축 기술 개발 | ○ 데이터 압축 및 복원 기술 확보 ○ 저전력 구현 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 높은 품질의 제품 공급으로 고객사 제품의 품질 향상 및 시장 확대에 기여 |

T-Con에 적용 |

| 스케일러 기술 개발 | ○ 데이터 스케일링 기술 확보 ○ 저전력 구현 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 높은 품질의 제품 공급으로 고객사 제품의 품질 향상 및 시장 확대에 기여 |

모바일 핸드셋에 적용 |

| GDDR3 Core 개발 | ○ GDDR3 송신기, 수신기 Core 확보 ○ 저전력 및 저 EMI 구현 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 높은 품질의 제품 공급으로 고객사 제품의 품질 향상 및 시장 확대에 기여 |

T-Con에 적용 |

| FRC(Frame Rate Control) 기술 개발 | ○ FRC Core 확보 ○ 저전력 및 저 EMI 구현 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 높은 품질의 제품 공급으로 고객사 제품의 품질 향상 및 시장 확대에 기여 ○ 단품 혹은 T-Con에 적용 예정 |

연구개발 중 |

| Displayport 기술 개발 | ○ Displayport 송신기/수신기 Core 확보 ○ 저전력 및 저 EMI 구현 ○ 저렴한 제조 원가로 가격 경쟁력 확보 ○ 높은 품질의 제품 공급으로 고객사 제품의 품질 향상 및 시장 확대에 기여 ○ T-Con에 적용 예정 |

T-Con에 적용 |

| 메모리 인터페이스 기술 개발 | ○ 기존 인터페이스 대비 전송속도 및 전력소모 등 획기적 개선 ○ 메모리 인터페이스 핀 수 감소, 구동 IC 크기 축소 ○ IC 가격 및 패널 모듈의 원가개선 ○ 모바일 디스플레이 베젤리스(bezel-less) 디자인 구현에 기여 |

TED에 적용 |

7. 기타 참고사항

가. 상표 또는 고객관리에 관한 중요한 정책

- 해당사항 없음

나. 사업과 관련된 중요한 지적재산권(특허권 등)

(1) 특허권 보유 현황

| 번호 | 발명의 명칭 | 권리자 | 등록일 | 해외등록현황 | 적용제품 | 주무관청 |

|---|---|---|---|---|---|---|

| 1 | Zero-Delay Buffer Circuit for a Spread Spectrum Clock System and Method Therefor (확산 스펙트럼 클럭 시스템용 영지연 버퍼 회로 및 그 방법) | 아나패스 | 04.05.04 | ○ 미국을 모출원으로 현재 한국 등록 완료(03.04.07) | T-Con | 해당국가 특허청/특허청 |

| 2 | Zero-Delay Buffer Circuit for a Spread Spectrum Clock System and Method Therefor (위 1번 특허의 계속출원) | 아나패스 | 06.01.31 | - | T-Con | 해당국가 특허청 |

| 3 | 클록신호가 임베딩된 멀티 레벨 시그널링을 사용하는 디스플레이, 타이밍 제어부 및 컬럼 구동 집적회로 | 아나패스 | 06.05.19 | ○ 등록완료 : 대만(10.02.01), 중국(10.09.08), 미국(18.04.03) |

T-Con | 특허청/해당국가 특허청 |

| 4 | Clock Embedded Multi-Level Signaling Method and Apparatus for Driving Display Panel Using the Same | 아나패스 | 09.06.21 | ○ 국내출원없이 해외출원(대만)만 진행함 | T-Con | 해당국가 특허청 |

| 5 | 클록신호가 임베딩된 멀티 레벨 시그널링을 사용하는 디스플레이, 타이밍 제어부 및 컬럼 구동 집적회로 | 아나패스 | 06.11.27 | ○ 등록완료 : 대만(10.02.01) |

T-Con | 특허청/ 해당국가 특허청 |

| 6 | 클록신호가 임베딩된 멀티 레벨 시그널링을 사용하는 디스플레이, 타이밍 제어부 및 컬럼 구동 집적회로 | 아나패스 | 06.11.27 | - | T-Con | 특허청 |

| 7 | 디스플레이, 컬럼 구동 집적회로, 멀티레벨 검출기 및 멀티레벨 검출방법 | 아나패스 | 06.03.14 | ○ 등록완료 : 대만(06.11.21), 중국(10.09.08) |

T-Con | 특허청/ 해당국가 특허청 |

| 8 | 평판 표시장치에 사용될 수 있는 디코딩 회로 | 아나패스 | 06.12.04 | ○ 등록완료 : 대만(10.08.01), 미국(11.06.28) |

T-Con | 특허청/ 해당국가 특허청 |

| 9 | 직렬화된 멀티레벨 데이터 신호를 전달하기 위한 디스플레이, 타이밍 제어부 및 데이터 구동부 | 아나패스 | 06.12.20 | ○ 등록완료 : 대만(11.11.21), 미국(12.04.03), 일본(13.01.18) |

T-Con | 특허청/ 해당국가 특허청 |

| 10 | 수동 공통 모드 피드백 회로를 가지는 차동신호 회로 | 아나패스 | 07.03.08 | ○ 등록완료 : 대만(10.01.01) |

T-Con | 특허청/ 해당국가 특허청 |

| 11 | 데이터 구동 회로 및 지연고정 루프 회로 | 아나패스 | 08.03.25 | ○ 등록완료 : 미국(11.10.04), 대만(13.04.11), 일본(13.08.02) |

T-Con | 특허청/ 해당국가 특허청 |

| 12 | 데이터 구동 회로 및 지연고정 루프 | 아나패스 | 08.04.08 | ○ 등록완료 : 미국(10.10.12), 일본(12.01.27), 대만(13.09.01) |

T-Con | 특허청/ 해당국가 특허청 |

| 13 | 신호의 왜곡 및/또는 전력소모를 감소시킬 수 있는 디스플레이 구동장치 및 이를 포함하는 디스플레이 장치 | 아나패스 | 10.05.11 | ○ 등록완료 : 일본(12.03.30), 대만(13.06.21), 미국(14.10.14) |

T-Con | 특허청/ 해당국가 특허청 |

| 14 | 클록 정보와 함계 데이터를 전송하는 방법 및 장치 | 아나패스 | 08.11.05 | ○ 등록완료 : 중국(11.11.30), 미국(11.12.06), 일본(12.08.17), 대만(13.10.01) |

T-Con | 특허청/ 해당국가 특허청 |

| 15 | 클록 정보와 함계 데이터를 전송하는 방법 및 장치 | 아나패스 | 13.06.03 | - | T-Con | 특허청 |

| 16 | 블랭크 기간에 클록 신호를 전송하는 디스플레이 및 방법 | 아나패스 | 09.02.09 | ○ 등록완료 : 미국(12.01.10), 일본(12.05.11), 중국(13.01.23), 대만(15.09.11) |

T-Con | 특허청/ 해당국가 특허청 |

| 17 | 클록정보와 함께 데이터를 전송하는 방법 및 장치 | 아나패스 | 09.05.21 | - | T-Con | 특허청 |

| 18 | 디스플레이 장치 및 방법 | 아나패스 | 09.07.10 | ○ 등록완료 : 중국(13.01.02), 미국(13.10.01) |

T-Con | 특허청/ 해당국가 특허청 |

| 19 | 데이터구동회로 및 디스플레이장치 | 아나패스 | 09.07.30 | ○ 등록완료 : 중국(12.06.13), 미국(13.10.15) |

T-Con | 특허청/ 해당국가 특허청 |

| 20 | 블랭크 기간에 클록 신호를 전송하는 디스플레이 및 방법 | 아나패스 | 09.10.27 | - | T-Con | 특허청 |

| 21 | 신호생성장치 | 아나패스 | 10.09.07 | ○ 등록완료 : 미국(13.11.05), 중국(15.02.04) |

T-Con | 특허청/ 해당국가 특허청 |

| 22 | LC VOC를 포함하는 PLL 및 타이밍 컨트롤러 | 아나패스 | 10.12.22 | ○ 등록완료 : 미국(13.10.01), 중국(14.08.27) |

T-Con | 특허청/ 해당국가 특허청 |

| 23 | 타이밍컨트롤러와 데이터구동IC들 사이의 인터페이스시스템 및 디스플레이 장치 | 아나패스 | 11.05.13 | ○ 등록완료 : 미국(15.09.29) |

T-Con | 특허청/ 해당국가 특허청 |

| 24 | 넓은 주파수 영역을 지원하는 디스플레이장치 | 아나패스 | 12.08.17 | - | T-Con | 특허청 |

| 25 | 차동 신호회로 및 이를 이용한 통신방법 | 아나패스 | 12.08.21 | - | T-Con | 특허청 |

| 26 | 데이터 전송 방법 및 데이터 복원 방법 | 아나패스 | 13.02.15 | ○ 등록완료 : 대만(15.09.11), 미국(15.10.20) 일본(16.05.27) 중국(17.05.03) |

T-Con | 특허청/ 해당국가 특허청 |

| 27 | 이에스디 및 이오에스 보호 회로를 포함하는 전자장치 | 아나패스 | 13.06.03 | - | T-Con | 특허청 |

| 28 | 커패시티브 터치 감응성 패널 및 이를 이용한 이동 단말 | 아나패스 | 13.09.02 | ○ 등록완료 : 미국(15.09.15) 중국(17.08.11) |

Touch | 특허청/ 해당국가 특허청 |

| 29 | 노이즈 감소 방법 및 이를 이용한 터치 검출 장치 | 아나패스 | 13.11.04 | ○ 등록완료 : 중국(17.10.27) |

Touch | 특허청/ 해당국가 특허청 |

| 30 | 노이즈 감소 방법 및 이를 이용한 터치 검출 장치 | 아나패스 | 13.07.01 | ○ 등록완료 : 미국(16.03.01) 중국(17.12.15) |

Touch | 특허청/ 해당국가 특허청 |

| 31 | 터치 감지 장치 구동방법 및 이를 이용한 터치 감지 장치 | 아나패스 | 14.05.07 | ○ 등록완료 : 미국(17.11.21) 중국(18.05.01) |

Touch | 특허청/ 해당국가 특허청 |

| 32 | 공통 노이즈 제거방법 및 이를 이용한 터치 정보 검출방법 | 아나패스 | 14.07.02 | ○ 등록완료 : 미국(17.08.08) 중국(17.11.24) |

Touch | 특허청/ 해당국가 특허청 |

| 33 | 전환 영역 검출 방법 및 이를 이용한 영상 처리 장치 | 아나패스 | 13.12.02 | ○ 등록완료 : 미국(15.09.29) 중국(17.09.08) |

T-Con | 특허청/ 해당국가 특허청 |

| 34 | 움직임 추정방법 및 이를 이용한 화상 처리 장치 | 아나패스 | 14.04.01 | ○ 등록완료 : 중국(17.12.08) 미국(18.05.29) |

T-Con | 특허청/ 해당국가 특허청 |

| 35 | 블록의 불연속도 연산방법 및 이를 이용한 폴백 수행 방법 | 아나패스 | 14.05.07 | ○ 등록완료 : 미국(18.06.12) 중국(19.01.01) |

T-Con | 특허청/ 해당국가 특허청 |

| 36 | 움직임 추정 방법 및 이를 이용한 영상 처리 장치 | 아나패스 | 14.04.01 | ○ 등록완료 : 중국(17.12.15) 미국(19.10.15) |

T-Con | 특허청/ 해당국가 특허청 |

| 37 | 터치 패널을 이용하는 인접 오브젝트 검출 방법, 이를 이용한 오브젝트 검출장치, 터치 패널을 구비한 전자 장치 구동 방법 | 아나패스 | 14.11.04 | - | Touch | 특허청 |

| 38 | 터치 패널을 이용하는 인접 오브젝트 검출 방법, 이를 이용한 오브젝트 검출장치, 터치 패널을 구비한 전자 장치 구동 방법 | 아나패스 | 15.04.01 | - | Touch | 특허청 |

| 39 | 터치 패널을 이용하는 인접 오브젝트 검출 방법, 이를 이용한 오브젝트 검출장치, 터치 패널을 구비한 전자 장치 구동 방법 | 아나패스 | 15.11.10 | ○ 등록완료 : 미국(15.11.10) 중국(17.09.12) |

Touch | 해당국가 특허청 |

| 40 | 양방향 통신 방법 및 이를 이용한 양방향 통신 장치 | 아나패스 | 16.10.17 | ○ 등록완료 : 미국(17.12.12) 대만(17.12.11) 일본(18.04.20) 중국(18.11.02) |

TED | 특허청/ 해당국가 특허청 |

| 41 | 양방향 통신 방법 및 이를 이용한 양방향 통신 장치 | 아나패스 | 17.11.15 | - | TED | 특허청 |

| 42 | 양방향 통신 방법 및 이를 이용한 양방향 통신 장치 | 아나패스 | 18.02.02 | - | TED | 특허청 |

| 43 | 양방향 통신 방법 및 이를 이용한 양방향 통신 장치 | 아나패스 | 18.07.16 | - | TED | 특허청 |

| 44 | 데이터 전송 방법 및 데이터 복원 방법 | 아나패스 | 17.08.08 | ○ 등록완료 : 미국(17.08.08) 일본(17.08.25) |

T-Con | 해당국가 특허청 |

| 45 | 커패시턴스 검출 장치 및 커패시턴스 검출 장치 구동 방법 | 아나패스 | 17.08.24 | ○ 등록완료 : 미국(19.09.17) |

Touch | 특허청/ 해당국가 특허청 |

| 46 | 클록 신호가 임베딩된 멀티 레벨 시스널링을 사용하는 디스플레이, 타이밍 제어부 및 컬럼 구동 집적회로 | 아나패스 | 18.04.03 | ○ 등록완료 : 미국(18.04.03) |

T-Con | 해당국가 특허청 |

| 47 | 프레임 율 검출 방법 및 프레임 율 변환 방법 | 아나패스 | 18.08.23 | - | - | 특허청 |

| 48 | 프레임 율 검출 방법 및 프레임 율 변환 방법 | 아나패스 | 18.04.23 | ○ 등록완료 : 미국(19.08.13) |

- | 특허청/ 해당국가 특허청 |

| 49 | 위상 고정 루프 및 지연 고정 루프 | 아나패스 | 19.01.09 | ○ 등록완료 : 미국(19.12.24) |

TED | 특허청/ 해당국가 특허청 |

| 50 | 클록 신호가 임베딩된 멀티 레벨 시스널링을 사용하는 디스플레이, 타이밍 제어부 및 컬럼 구동 집적회로 | 아나패스 | 19.03.19 | ○ 등록완료 : 미국(19.03.19) |

T-Con | 해당국가 특허청 |

| 51 | 블록의 불연속도 연산방법 및 이를 이용한 폴백 수행 방법 | 아나패스 | 19.04.23 | ○ 등록완료 : 미국(19.04.23) |

T-Con | 해당국가 특허청 |

| 52 | 디스플레이 구동 방법 및 디스플레이 구동 장치 | 아나패스 | 19.06.28 | ○ 등록완료 : 일본(19.10.18) 대만(20.02.01) 미국(20.05.05) 중국(21.05.04) |

TED | 특허청/ 해당국가 특허청 |

| 53 | 데이터 전송 방법 및 데이터 복원 방법 | 아나패스 | 19.07.19 | ○ 등록완료 : 일본(19.07.19) |

T-Con | 해당국가 특허청 |

| 54 | 양방향 통신 방법 및 이를 이용한 양방향 통신 장치 | 아나패스 | 19.08.23 | ○ 등록완료 : 홍콩(19.08.23) |

TED | 해당국가 특허청 |

| 55 | 디스플레이 구동 방법 및 디스플레이 구동 장치 | 아나패스 | 19.10.31 | - | TED | 특허청 |

| 56 | 커패시턴스 검출 장치 및 커패시턴스 검출 장치 구동 방법 | 아나패스 | 19.12.31 | ○ 등록완료 : 미국(19.12.31) |

Touch | 해당국가 특허청 |

| 57 | 컨볼루션 신경망 추론에서 컨볼루션 연산을 수행하기 위한 라인단위 메모리 관리 방법 및 그 추론 장치 | 아나패스 | 20.04.27 | - | - | 특허청 |

| 58 | 보간된 전역 지름길 연결을 적용한 잔류 컨볼루션 신경망을 이용하는 초해상도 추론방법 및 장치 | 아나패스 | 20.06.05 | - | - | 특허청 |

| 59 | 전기적 스트레스 보호회로 및 이를 포함하는 전자 장치 | 아나패스 | 20.09.24 | - | TED | 특허청 |

| 60 | 디스플레이 장치 및 부스트 회로의 구동 시간 조정 방법 | 아나패스 | 20.10.23 | - | TED | 특허청 |

| 61 | 디스플레이 구동 방법 | 아나패스 | 21.02.02 | - | 미정 | 특허청 |

| 62 | 다채널 통신 방법 및 다채널 통신 장치 | 아나패스 | 21.03.03 | - | 미정 | 특허청 |

| 63 | 위상 고정 루프 및 지연 고정 루프 | 아나패스 | 21.03.09 | ○ 등록완료 : 미국(21.03.09) |

TED | 해당국가 특허청 |

(2) 상표권 보유 현황

| 번호 | 상표권 | 권리자 | 출원일 | 등록일 | 주무관청 |

|---|---|---|---|---|---|

| 1 | 'anapass' (Corporate Identity) | 아나패스 | 04.04.17 | 05.04.26 | 특허청 |

| 2 | 'AiPi' (제품) | 아나패스 | 06.03.24 | 07.01.15 | 특허청 |

(3) 공인기관 인증 현황

| 번호 | 인증기관 | 인증시기 | 인증내역 |

|---|---|---|---|

| 1 | ISO9001 | 06년 8월 | 반도체의 설계/개발, 외주생산 및 판매에 대한 품질경영시스템 |

| 2 | ISO14001 | 06년 9월 | 반도체의 설계/개발, 외주생산 및 판매에 대한 환경경영시스템 |

주) 상기 인증시기는 공인기관으로부터 최초로 인증받은 시점 기준 입니다.

다. 법규, 정부규제에 관한 사항

- 해당사항 없음

라. 환경 관련 사항

당사는 ISO 9001:2000 및 ISO 14001:2004에서 요구하는 품질 경영 시스템과 환경 경영 시스템을 전사적으로 적용, 실시하여 생산과 제품에 대한 품질보증체제 확립을 통해 기업에 대한 고객의 신뢰성을 확보하였으며, 국제 환경 규제의 강화에 대한 대비와 시장의 요구 사항에 적극적으로 대응하고 있습니다.

※ ISO는 'International Organization for Standardization'이라는 국제 표준화 기구의 약자로 국가표준기관(ISO 회원기관)들의 세계적인 연합체 입니다. ISO 9001은 ISO에서 제정한 약 1만 5천여개의 규격 중 품질경영시스템에 대한 요구사항을 서술한 규격이며, ISO 14001은 ISO에서 제정한 환경경영에 관한 국제적인 규격 입니다.

마. 시장여건 및 영업의 개황

(1) 산업의 특성

당사가 주력으로 개발, 생산하고 있는 T-Con 및 TED 제품은 디스플레이 시스템 반도체에 해당하므로 반도체 산업과 디스플레이 산업의 특성을 모두 지니고 있습니다.

● 반도체 산업

당사는 반도체의 종류 중 비메모리 반도체의 일종인 시스템 반도체 특히, 주문형 반도체(ASIC)를 주력으로 개발하여 고객사에 공급하는 팹리스 업체(Fabless company) 입니다.

① 반도체 산업의 개요

반도체는 기능에 따라 정보를 저장할 수 있는 메모리 반도체와 정보저장 없이 연산이나 제어 기능을 하는 비메모리 반도체로 나눌 수 있습니다.

메모리 반도체는 D램, S램, 낸드플래시 등 저장을 위한 반도체를 의미합니다.

비메모리 반도체는 메모리 반도체를 제외한 모든 반도체를 지칭하며, 그 기능에 따라 세분하면 다음의 표와 같습니다.

| 비메모리 반도체 | ||

|---|---|---|

| 종류 | 세부 | 설명 |

| 시스템 반도체 |

마이크로 컴포넌트 |

컴퓨터를 제어하기 위한 핵심부품으로 MPU(Micro Processor Unit), MCU(Micro Controller Unit) 등이 있습니다. |

| Logic IC | 디지털 논리회로로 구현한 집적회로 입니다. | |

| Analog IC | 제반 신호의 표현 처리를 연속적인 신호 변환에 의해 인식하는 IC로서, 통신용, 신호처리용으로 사용됩니다. | |

| 주문형 반도체 (ASIC) |

범용 IC의 반대되는 개념으로서, 단일 사용자를 위해 주문 제작되어 특정 응용 시장에 사용되는 모든 IC 제품을 일컫는 용어 입니다. 그러나 해당 IC를 복수의 사용자가 구매하면 ASSP라고 부릅니다. | |

| 개별 소자 (Discrete IC) |

Diode, 트랜지스터처럼 IC와는 달리 개별품목으로서 단일기능을 갖는 제품을 의미합니다. | |

| 기타 | 반도체센서, 광반도체 등이 있습니다. | |

② 시스템 반도체

시스템 반도체는 첨단 IT 수요에 연동된 고기술, 고성장, 고부가가치의 미래유망산업으로 모바일 기기, 디지털 가전, 자동차, 첨단의료 기기 등 시스템 산업의 경쟁력과 직결됩니다. 그 이유는 시스템의 핵심기능이 시스템 반도체에 구현됨에 따라 시스템 반도체의 경쟁력이 완제품의 가격과 품질을 좌우하기 때문입니다. 또한, 다품종 소량 방식의 연구개발산업으로 적기 생산을 통한 시장선점과 설계효율이 핵심 관건 입니다. 특히, 최근 들어 설계의 복잡화 등으로 개발 비용이 기하급수적으로 증가함에 따라 시장 진입장벽이 점차 높아지고 있어 설계 기술이 높은 기업만이 장기 생존 가능한 구조 입니다.

③ 주문형 반도체(ASIC, Application-Specific Integrated Circuit)

주문형 반도체(ASIC)란 여러 시스템에 두루 사용되는 범용 IC의 반대되는 개념으로서 단일 사용자를 위해 주문 제작되어 특정 응용 시장에 사용되는 모든 IC 제품을 일컫는 용어 입니다. 그러나 주문 제작된 IC를 복수의 사용자가 구매하면 더 이상 ASIC이라고 부르지 않고 ASSP(Application-Specific Standard Product)라고 부릅니다. 이러한 유형의 IC들은 일반적으로 사용자의 요구에 따라 하나 이상의 프로세서, 코어, 메모리, IC 등의 다양한 기능 블록들을 조합하여 구성하게 됩니다.

주문형 반도체 시장의 경우 표준이 정립되지 않았을 경우에는 ASIC으로 출발하고, 시장이 성숙되면서 보다 높은 집적도를 통해 원가절감 효과를 얻을 수 있는 ASSP로 이동하는 특징이 있습니다. 특히 산업표준이 정착되어 있는 PC, 그래픽/오디오카드, 무선전화기, 셋톱박스, 디지털TV 등의 애플리케이션 시장의 경우, ASSP의 비중이 ASIC 보다 훨씬 높습니다. 다만, 각 업체별로 각자의 표준을 지키고 있는 디스플레이 시장 등의 경우 여전히 ASIC으로 남아있습니다.

④ 팹리스 산업(Fabless Industry)

팹리스 회사(Fabless Company) 란 FAB, 즉, 제조 라인(Fabrication)이 없는 회사를 일컫는 용어 입니다. 반도체 설계만 하고 제조는 FAB Company, 즉 Foundry 업체에 맡기게 됩니다. 전통적으로 반도체 회사들은 자체적으로 설계와 제조를 해왔습니다. 그러다가 1980년대 들어 대만의 TSMC라는 회사에서 Foundry라는 Business Model을 만들었는데 Foundry Business는 자기가 직접 설계를 하지 않고 타인이 설계한 반도체를 제조만 해 주는 사업을 말합니다. 즉, Foundry Company는 Fabless Company와 상반되는 사업이라고 볼 수 있습니다.

팹리스 산업의 최종 제품인 반도체는 빠른 기술개발과 짧은 제품주기를 가져 적시에 시장에 제품을 출시하는 것이 매우 중요하며, 고도의 지식집약산업으로 반도체 제품의 설계, 개발 및 마케팅, 판매에만 자원을 집중함으로써 효율을 극대화합니다. 또한, 수 조원에 가까운 막대한 투자가 요구되는 반도체 생산라인을 보유하지 않아 생산설비의 설치, 유지보수 및 업그레이드에 따른 설비투자 고도위험을 회피할 수 있는 장점이 있습니다. 팹리스 산업의 발전은 파운드리, 패키징, 테스트 등의 관련 산업의 발전과 유기적으로 연결되어 있습니다.

⑤ 국가 경제에서의 중요성

시스템 반도체는 메모리 반도체 시장에 비해 약 3배 규모의 시장을 보유하고 있으며 부가가치가 높고 메모리 반도체에 비해 가격이 안정적인 것이 특징 입니다. 최근 모바일 기기, 디지털 가전, 자동차 등 세트 제품을 중심으로 시스템 반도체의 수요가 증가하고 있으나 국내 시스템 반도체 산업은 소수 제품군에 의존한 매출구조, 파운드리의 경쟁력 미약, 고급 인력 확보의 어려움으로 성장이 부진한 상황입니다.

국내 메모리 반도체의 경우 세계 굴지의 회사가 있어 전세계 시장을 주도하고 있으나 시스템 반도체는 국내 산업 기반이 취약해 모바일 기기, 디지털 가전, 자동차 등 주력산업의 시스템 반도체는 상당 부분을 수입에 의존하고 있습니다. 이러한 시스템 반도체를 국산화함으로써 수입 대체 효과를 유발하고, 수출을 증대할 경우 국가 경쟁력 강화에 막대한 공헌을 할 것으로 기대됩니다.

● 디스플레이 산업

① 디스플레이 산업의 개요

디스플레이는 다양한 전자 정보를 인간이 볼 수 있도록 화면으로 구현해 주는 영상 표시장치로서 UI/UX 기술을 포함한 영상기기를 통칭 통칭하는 것으로 디스플레이 산업은 디스플레이와 관련된 소재 부품, 장비의 생산에 필요한 모든 활동을 포함하고 있습니다. 디스플레이 산업은 패널을 중심으로 전후방 연관효과가 큰 시스템 산업으로 기술개발의 선도에 따라 세계시장의 주도권이 결정되고 있습니다.

② LCD 산업

LCD는 Liquid Crystal Display의 줄임말로서 디스플레이에서는 일반적으로 액정 표시 장치를 말하며, 인가전압에 따른 액정 투과도의 변화를 이용하여 각종 장치에서 발생하는 여러 가지 전기적인 정보를 시각정보로 변화시켜 전달하는 전기소자를 뜻합니다.

LCD 산업은 기술 성숙기에 진입하여 수요 둔화, 공급과잉, 가격 하락을 겪고 있으며 고부가가치화, 저가격화가 활발하게 추진되고 있습니다. 2020년 이후 코로나의 영향에 따른 stay-at-home economy에 힘입어 TV, 노트북, 모니터 판매가 강세를 띄면서 LCD 패널 가격의 상승세가 나타나고 있습니다.

③ OLED 산업

OLED는 Organic Light Emitting Diodes의 줄임말로서 형광성의 유기화합물에 전류를 흘려보내면 스스로 빛을 내는 자체발광형 디스플레이로, 낮은 전압에서도 구동이 가능하고 박형(薄型)으로 만들수 있으며 넓은 시야각과 빠른 응답속도를 갖고 있어 일반 LCD와 달리 바로 옆에서 보아도 화질이 변하지 않고 화면에 잔상이 남지 않는 장점을 가지고 있습니다.

OLED는 스마트폰 디스플레이에서 2018년 4.1억대(점유율 26%)에서 2022년에는 6.7억대(점유율 40%)로 증가하면서 LCD를 대체해나갈 것으로 전망되고 있습니다.

(출처 : 2020년 하반기 OMDIA 시장조사자료)

(2) 산업의 성장성

디스플레이 산업은 패널 및 연관부품소재, 장비의 생산에 수반되는 모든 활동을 포함하여 장비ㆍ부품소재가 차지하는 비중이 높은 대표적인 장치산업에 해당합니다.

당사의 T-Con(Timing Controller) 제품은 디스플레이 패널을 제조하는 데 있어서 부가가치가 높은 핵심 시스템 반도체에 해당하며, T-Con 제품의 영업상황은 LCD 패널 시장의 업황에 따른 영향을 받고 있습니다.

중국 패널업체들의 대규모 LCD 설비투자 진행에 따라 LCD 생산능력이 확대되면서 패널가격이 하락하는 등 부정적인 업황으로 나타난 결과, 당사의 전방산업에 해당하는 국내 패널업계에서는 2020년부터 LCD에서 QD 디스플레이 등 차세대 디스플레이로의 사업재편을 추진하고 있습니다.

당사의 TED(TCON Embedded Driver) 제품의 경우 스마트폰용 OLED 패널 시장의 영향을 받고 있습니다. 스마트폰용 OLED 패널은 국내 패널사가 80% 이상의 시장점유율을 확보하면서 시장을 주도해나가고 있습니다.

(3) 경기변동의 특성

디스플레이 산업의 최종 제품은 TV, PC모니터, 노트북, 태블릿, 스마트폰 등 내구성 소비재로 경기 변동에 민감한 제품입니다. 디스플레이 시스템 반도체 역시 전방산업인 디스플레이 산업의 경기 변화에 영향을 받는 구조입니다.

디스플레이 산업은 글로벌 경기침체의 영향과 LCD TV 보급률의 확산에 따라 성장률이 정체되는 추세에 있으나 대형 디스플레이에서는 고해상도의 UHD TV, QLED TV, OLED TV 등과 같은 신규 제품이 출시되고 있고, 중소형 디스플레이에서 OLED 비중이 확대되는 추세에 따라 시장 성장을 기대하고 있습니다.

(4) 국내외 시장여건

① 반도체 산업의 시장규모

최근 IT제품에 채용되는 비메모리 반도체(시스템 반도체)의 수요증가와 맞물려 시스템 반도체의 설계를 담당하는 팹리스 산업의 중요성이 부각되고 있습니다.

[세계 반도체 시장 전망]

|

(단위 : 백만달러) |

| 구분 | 2018 | 2019F | 2020F | 2021F | 2022F | 2023F |

|---|---|---|---|---|---|---|

| 메모리 | 163,832 | 115,474 | 125,878 | 151,937 | 162,444 | 150,589 |

| 시스템 | 246,572 | 238,934 | 244,565 | 255,402 | 265,934 | 277,724 |

| 광개별소자 | 71,533 | 73,807 | 76,957 | 80,576 | 84,736 | 88,461 |

| 합계 | 481,937 | 428,215 | 447,400 | 487,915 | 513,114 | 516,774 |

(출처 : 한국IR협의회(2020.01) "시스템반도체 산업테마보고서")

시스템 반도체 세계시장 규모는 2018년 2,466억 달러로 전체 반도체 시장의 51%를 차지하고 있으며, 2023년에는 2,777억 달러로 성장할 것으로 전망됩니다.

반도체 산업의 분업과 협업이 가속화 되면서 설계분야에 특화된 팹리스 산업의 경쟁력이 전자, 자동차, 휴대폰 등과 같은 세트 제품의 경쟁력 및 시스템 반도체 성장의 중요한 변수로 작용할 전망 입니다.

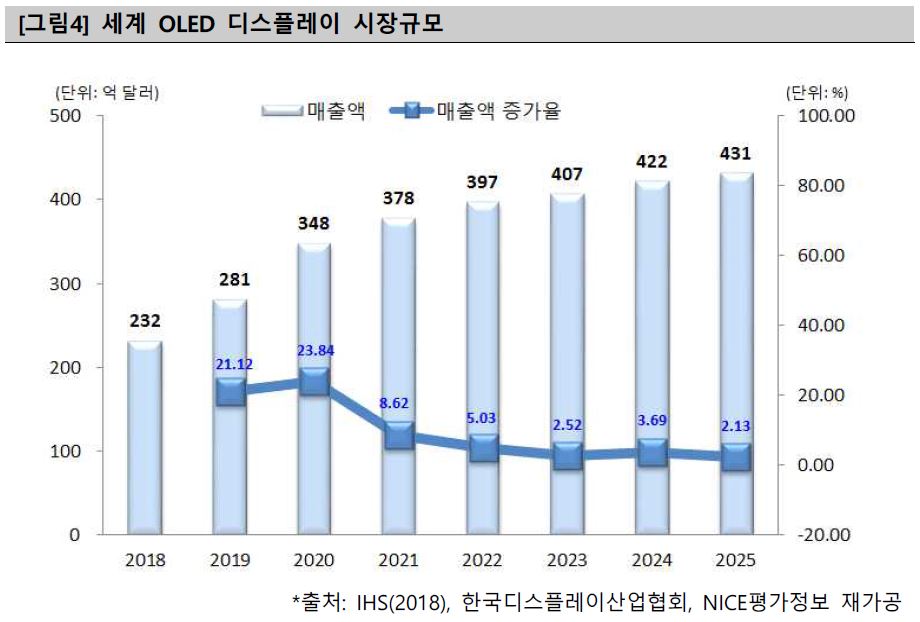

② 대체시장의 현황

세계 OLED 디스플레이 시장은 2017년 220억 달러에서 연평균 8.77% 성장하여 2025년에는 431억 달러 규모를 형성할 것으로 예상됩니다.

[OLED 디스플레이 시장 규모]

|

|

세계 OLED 디스플레이 시장규모 |

(출처 : 한국IR협의회(2019.09) "OLED 디스플레이 산업테마보고서")

③ 경쟁형태

디스플레이용 시스템 반도체 분야는 디스플레이 산업의 핵심부품으로 고객의 요구사양에 따라 제작되는 주문형 반도체로서 완전 경쟁 형태의 시장이라 할 수 있습니다. 그러나 핵심 부품, 소재를 중심으로 원천 특허를 보유한 기업이 시장을 점유하기 쉬운 구조이며, 해당 기업들 대부분은 원천 특허를 바탕으로 높은 진입 장벽을 구축하고 있습니다. 과거 소수의 외국계 기업 및 국내 대기업이 원천 기술을 바탕으로 시장을 장악하고 있었으나, 당사는 AiPi 기술 개발에 성공하여 원천 기술을 확보하였고, 이를 통해 기술 및 품질, 그리고 원가 측면에서의 경쟁우위를 점하고 있습니다.

디스플레이 시장은 제품의 차별화가 필요하기 때문에 각 업체별로 핵심 반도체 부품을 주문제작 합니다. 따라서 검증된 업체에 대한 의존도가 높아 메이저 패널 업체마다 전략적인 파트너 업체를 확보하고 있습니다.

④ 시장진입 난이도

디스플레이용 시스템 반도체 분야의 경우 기술장벽이 높고, 독과점 형태의 구조적 특성 및 개별기업간의 핵심 기술 비공개 등으로 인해 단기적으로 사업화가 어려운 측면이 있습니다. 당사는 이러한 디스플레이 산업에서 필요로 하는 원천 기술을 기보유함으로써 시장 진입에 성공하였습니다.

또한 국내 반도체 업체들은 메모리 반도체 분야에 특화되어 있으며, 상대적으로 시장규모가 큰 마이크로프로세서, 주문형반도체(ASIC) 등 시스템 반도체 분야에서는 외국업체들에 비해 열세에 있는 상황 입니다. 이는 국내업체들이 시스템 반도체 분야에 비해 메모리 반도체 분야가 상대적으로 기술적 진입장벽이 낮아 주력하고 있으나, 빈번한 수요 불균형 현상에 따른 불안정한 가격에 노출될 수 있다는 단점이 있습니다. 시스템 반도체 분야 제품의 경우 제품에 포함된 IP, 알고리즘 등 비계량적 기술요소에 따라 가치부여를 할 수 있으며, 제품의 기능적 구현에 대한 기술 진입장벽을 가지고 있습니다.

(5) 당사의 경쟁력

① 디스플레이 제품 구동용 핵심기술 보유

당사의 특허인 AiPi(Advanced Intra Panel Interface) 기술은 LCD 패널 구동의 핵심부품인 T-Con의 출력단과 LDI(LCD Driver IC)의 입력단을 구성하는 패널내부 인터페이스(Intra Panel Interface)로서 우수한 기술력을 시장에서 인정받고 있고 있으며, 고객사의 표준기술로 채택되어 원가 절감과 시장 선도에 기여하고 있습니다.

② 주력사업 경쟁력 극대화

당사의 T-Con(Timing Controller)은 디스플레이 패널을 제조하는 데 있어서 핵심 시스템 반도체에 해당합니다. 2008년부터 HD·FHD TV 및 PC모니터·노트북 등 대형 디스플레이에 적용되는 T-Con 제품을 양산·공급하고 있으며, 2013년 4K UHD TV용 제품과 2015년 OLED Tablet용 제품, 2019년 OLED Note PC용 제품 개발에 성공하여 공급을 개시하였습니다.

주력제품인 대형 디스플레이용 제품 뿐만 아니라 모바일 디스플레이용 솔루션도 추가로 개발하고 있습니다. 고화질·고해상도·대형화 추세가 진행중인 모바일 디스플레이 분야에 최적화된 메모리 인터페이스 기술을 2017년 5월에 개최된 세계 최대 규모의 디스플레이 전문학회인 'SID 2017'에서 발표한 바 있습니다.

2018년 5월 스마트폰용 OLED 패널 구동의 핵심부품인 'TED(TCON Embedded Driver) IC 칩셋'을 생산·공급을 개시하였습니다. 당사의 첫 모바일 TED IC 칩셋 제품은 WQHD 해상도의 OLED 패널에 적용하여 고객사에 공급되었고, 2019년에는 UHD 해상도의 칩셋 제품을 공급 개시하였습니다. 이어 2020년에는 FHD+ 해상도 및 신규 WQHD 해상도의 칩셋 제품을 공급하였습니다.

향후에도 적극적인 연구개발 투자 등을 통하여 모바일 OLED, High-end TV 및 모니터 등 다양한 Application에 최적화된 제품도 개발하여 성장해 나아가도록 하겠습니다.

바. 신규사업에 관한 내용

당사와 계열회사 관계에 있는 4세대(4G) 이동통신용 반도체 설계ㆍ제조업체인 GCT Semiconductor, Inc.(이하 GCT)와의 전략적 협력을 통하여 GCT의 4G LTE 모뎀 및 RF Chip과 연동하는 AP를 개발, 2017년 11월 출시한 세계 최초의 LTE 지원 AI스피커에 스마트 사물인터넷 칩셋을 탑재, 공급 개시하였습니다. 이 칩셋은 GCT의 검증된 LTE 통신모뎀과 당사의 멀티미디어 애플리케이션 프로세서(AP)를 결합한 것으로 AI 및 다양한 스마트 IoT 단말 기기에 적용이 가능한 제품입니다.

2017년 9월 개최된 유럽 최대의 가전·전자 박람회인 'IFA 2017'에서 당사는 삼성디스플레이, GCT와 공동으로 사물인터넷(IoT) 기술 기반 스마트 퍼블릭 디스플레이(PID) 시스템을 공개하였습니다. 이 시스템에는 당사의 디스플레이 컨트롤러와 안드로이드 솔루션, GCT의 무선 IoT 솔루션을 접목하여 무선(wireless), 양방향(interactive), 실시간 커뮤니케이션 구현을 통해 퍼블릭 디스플레이의 사용 용도와 컨텐츠 운영 범위를 크게 확장시킬 것으로 기대하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

아래의 재무제표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

| (단위 : 원) |

| 구분 | 제20기 반기 | 제19기 | 제18기 |

|---|---|---|---|

| [유동자산] | 88,146,454,221 | 79,649,925,802 | 102,452,831,604 |

| ㆍ현금및현금성자산 | 28,522,768,641 | 17,154,973,190 | 9,228,073,523 |

| ㆍ단기금융자산 | 35,515,000,000 | 35,620,000,000 | 54,500,000,000 |

| ㆍ기타유동금융자산 | 8,473,428,648 | 6,525,283,655 | 3,795,830,119 |

| ㆍ매출채권및기타채권 | 3,591,089,898 | 1,085,299,448 | 4,637,020,334 |

| ㆍ재고자산 | 7,766,621,437 | 4,751,473,038 | 15,713,009,195 |

| ㆍ기타유동자산 | 3,968,367,097 | 8,048,686,092 | 14,299,371,813 |

| ㆍ당기법인세자산 | - | 206,350,250 | 279,526,620 |

| ㆍ파생금융상품자산 | 309,178,500 | 6,257,860,129 | - |

| [비유동자산] | 14,026,607,388 | 13,179,649,256 | 22,036,838,351 |

| ㆍ기타채권 | 416,245,000 | 429,680,417 | 441,947,489 |

| ㆍ기타비유동금융자산 | 2,844,240,407 | 2,626,599,055 | 3,077,736,635 |

| ㆍ지분법적용 관계기업투자주식 |

- | - | - |

| ㆍ유형자산 | 7,789,938,507 | 8,375,877,019 | 12,400,149,455 |

| ㆍ무형자산 | 224,600,452 | 353,824,978 | 747,427,763 |

| ㆍ기타비유동자산 | 2,751,583,022 | 1,393,667,787 | 159,023,811 |

| ㆍ이연법인세자산 | - | - | 2,375,325,198 |

| ㆍ파생금융상품자산 | - | - | 2,835,228,000 |

| 자산총계 | 102,173,061,609 | 92,829,575,058 | 124,489,669,955 |

| [유동부채] | 54,966,936,906 | 69,611,553,455 | 33,219,870,960 |

| [비유동부채] | 8,720,786,766 | 4,536,367,294 | 36,065,864,243 |

| 부채총계 | 63,687,723,672 | 74,147,920,749 | 69,285,735,203 |

| [자본금] | 5,664,316,500 | 5,432,064,500 | 5,063,850,000 |

| [자본잉여금] | 70,698,802,241 | 60,642,571,547 | 45,637,763,100 |

| [기타자본구성요소] | 673,126,019 | 673,126,019 | 3,589,589,369 |

| [이익잉여금(결손금)] | (38,550,906,823) | (48,066,107,757) | 912,732,283 |

| 자본총계 | 38,485,337,937 | 18,681,654,309 | 55,203,934,752 |

| 매출액 | 30,065,985,218 | 100,955,537,488 | 60,833,181,935 |

| 영업이익(손실) | 7,648,575,637 | (22,426,676,705) | (23,615,808,215) |

| 법인세비용차감전이익 (손실) |

9,780,795,840 | (46,602,304,268) | (22,670,189,300) |

| 당기순이익(손실) | 9,515,200,934 | (48,978,840,040) | (22,209,909,725) |

| 총포괄이익(손실) | 9,515,200,934 | (48,978,840,040) | (22,209,909,725) |

| 기본주당손익 | 878 | (4,860) | (2,252) |

| 희석주당손익 | 829 | (4,860) | (2,252) |

2. 연결재무제표

- 해당사항 없음

3. 연결재무제표 주석

- 해당사항 없음

4. 재무제표

|

재무상태표 |

|

제 20 기 반기말 2021.06.30 현재 |

|

제 19 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 20 기 반기말 |

제 19 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

88,146,454,221 |

79,649,925,802 |

|

현금및현금성자산 |

28,522,768,641 |

17,154,973,190 |

|

단기금융자산 |

35,515,000,000 |

35,620,000,000 |

|

기타유동금융자산 |

8,473,428,648 |

6,525,283,655 |

|

매출채권 및 기타유동채권 |

3,591,089,898 |

1,085,299,448 |

|

재고자산 |

7,766,621,437 |

4,751,473,038 |

|

기타유동자산 |

3,968,367,097 |

8,048,686,092 |

|

당기법인세자산 |

0 |

206,350,250 |

|

파생금융상품자산 |

309,178,500 |

6,257,860,129 |

|

비유동자산 |

14,026,607,388 |

13,179,649,256 |

|

기타비유동채권 |

416,245,000 |

429,680,417 |

|

기타비유동금융자산 |

2,844,240,407 |

2,626,599,055 |

|

지분법적용 관계기업투자주식 |

0 |

0 |

|

유형자산 |

7,789,938,507 |

8,375,877,019 |

|

무형자산 |

224,600,452 |

353,824,978 |

|

기타비유동자산 |

2,751,583,022 |

1,393,667,787 |

|

이연법인세자산 |

0 |

0 |

|

파생금융상품자산 |

0 |

0 |

|

자산총계 |

102,173,061,609 |

92,829,575,058 |

|

부채 |

||

|

유동부채 |

54,966,936,906 |

69,611,553,455 |

|

매입채무 및 기타유동채무 |

8,639,465,665 |

8,424,107,976 |

|

차입금 |

4,000,000,000 |

5,411,341,440 |

|

기타유동부채 |

2,046,355,929 |

4,889,169,702 |

|

사채 |

15,963,561,606 |

17,295,903,605 |

|

유동충당부채 |

18,200,000,000 |

19,200,000,000 |

|

유동하자보증충당부채 |

0 |

1,000,000,000 |

|

그 밖의 기타단기충당부채 |

18,200,000,000 |

18,200,000,000 |

|

기타유동금융부채 |

5,645,872,452 |

14,391,030,732 |

|

유동파생상품부채 |

5,645,872,452 |

14,391,030,732 |

|

당기법인세부채 |

471,681,254 |

0 |

|

비유동부채 |

8,720,786,766 |

4,536,367,294 |

|

장기매입채무 및 기타비유동채무 |

0 |

0 |

|

사채 |

0 |

0 |

|

기타채무 |

3,499,234,766 |

206,367,294 |

|

기타비유동부채 |

5,221,552,000 |

1,230,000,000 |

|

기타비유동금융부채 |

0 |

0 |

|

비유동파생상품부채 |

0 |

0 |

|

비유동충당부채 |

0 |

3,100,000,000 |

|

비유동하자보수충당부채 |

0 |

3,100,000,000 |

|

부채총계 |

63,687,723,672 |

74,147,920,749 |

|

자본 |

||

|

자본금 |

5,664,316,500 |

5,432,064,500 |

|

자본잉여금 |

70,698,802,241 |

60,642,571,547 |

|

기타자본구성요소 |

673,126,019 |

673,126,019 |

|

이익잉여금(결손금) |

(38,550,906,823) |

(48,066,107,757) |

|

자본총계 |

38,485,337,937 |

18,681,654,309 |

|

자본과부채총계 |

102,173,061,609 |

92,829,575,058 |

|

포괄손익계산서 |

|

제 20 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 19 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 20 기 반기 |

제 19 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

18,096,845,604 |

30,065,985,218 |

24,122,392,265 |

60,641,790,472 |

|

매출원가 |

3,312,200,042 |

11,996,432,061 |

19,150,844,772 |

61,791,513,493 |

|

매출총이익 |

14,784,645,562 |

18,069,553,157 |

4,971,547,493 |

(1,149,723,021) |

|

판매비와관리비 |

4,543,459,850 |

10,420,977,520 |

6,052,629,249 |

12,666,324,825 |

|

영업이익(손실) |

10,241,185,712 |

7,648,575,637 |

(1,081,081,756) |

(13,816,047,846) |

|

금융수익 |

8,328,040,842 |

9,254,654,803 |

5,048,991,293 |

5,603,289,688 |

|

금융원가 |

6,541,357,671 |

6,966,588,965 |

2,179,410,169 |

2,723,513,163 |

|

관계기업지분법손실 |

0 |

0 |

0 |

0 |

|

기타이익 |

190,435,063 |

890,855,334 |

163,595,982 |

882,285,104 |

|

기타비용 |

838,835,906 |

1,046,700,969 |

389,348,969 |

1,353,268,913 |

|

법인세비용차감전순이익(손실) |

11,379,468,040 |

9,780,795,840 |

1,562,746,381 |

(11,407,255,130) |

|

법인세비용(수익) |

519,345,014 |

265,594,906 |

1,962,791,783 |

1,964,002,357 |

|

당기순이익(손실) |

10,860,123,026 |

9,515,200,934 |

(400,045,402) |

(13,371,257,487) |

|

기타포괄손익 |

0 |

0 |

0 |

0 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

0 |

0 |

0 |

0 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

|

매도가능금융자산평가손익(세후기타포괄손익) |

0 |

0 |

0 |

0 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

0 |

0 |

0 |

0 |

|

총포괄손익 |

10,860,123,026 |

9,515,200,934 |

(400,045,402) |

(13,371,257,487) |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

989 |

878 |

(40) |

(1,334) |

|

희석주당이익(손실) (단위 : 원) |

917 |

829 |

(40) |

(1,334) |

|

자본변동표 |

|

제 20 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 19 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||

|---|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본항목 |

이익잉여금 |

자본 합계 |

||

|

2020.01.01 (기초자본) |

5,063,850,000 |

45,637,763,100 |

3,589,589,369 |

912,732,283 |

55,203,934,752 |

|

|

당기순이익(손실) |

0 |

0 |

0 |

(13,371,257,487) |

(13,371,257,487) |

|

|

기타포괄손익 |

지분법자본변동 |

0 |

0 |

0 |

0 |

0 |

|

매도가능금융자산 평가손실 |

0 |

0 |

0 |

0 |

0 |

|

|

회계정책의변경효과 |

0 |

0 |

0 |

0 |

0 |

|

|

배당금지급 |

0 |

0 |

0 |

0 |

0 |

|

|

교환사채 발행 |

0 |

0 |

0 |

0 |

0 |

|

|

교환청구권행사 |

0 |

0 |

0 |

0 |

0 |

|

|

보통주 발행(사채의 전환) |

0 |

0 |

0 |

0 |

0 |

|

|

자기주식취득 |

0 |

0 |

(2,916,463,350) |

0 |

(2,916,463,350) |

|

|

2020.06.30 (기말자본) |

5,063,850,000 |

45,637,763,100 |

673,126,019 |

(12,458,525,204) |

38,916,213,915 |

|

|

2021.01.01 (기초자본) |

5,432,064,500 |

60,642,571,547 |

673,126,019 |

(48,066,107,757) |

18,681,654,309 |

|

|

당기순이익(손실) |

0 |

0 |

0 |

9,515,200,934 |

9,515,200,934 |

|

|

기타포괄손익 |

지분법자본변동 |

0 |

0 |

0 |

0 |

0 |

|

매도가능금융자산 평가손실 |

0 |

0 |

0 |

0 |

0 |

|

|

회계정책의변경효과 |

0 |

0 |

0 |

0 |

0 |

|

|

배당금지급 |

0 |

0 |

0 |

0 |

0 |

|

|

교환사채 발행 |

0 |

0 |

0 |

0 |

0 |

|

|

교환청구권행사 |

0 |

0 |

0 |

0 |

0 |

|

|

보통주 발행(사채의 전환) |

232,252,000 |

10,056,230,694 |

0 |

0 |

10,288,482,694 |

|

|

자기주식취득 |

0 |

0 |

0 |

0 |

0 |

|

|

2021.06.30 (기말자본) |

5,664,316,500 |

70,698,802,241 |

673,126,019 |

(38,550,906,823) |

38,485,337,937 |

|

|

현금흐름표 |

|

제 20 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 19 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 20 기 반기 |

제 19 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

7,980,941,867 |

(8,928,848,043) |

|

당기순이익(손실) |

9,515,200,934 |

(13,371,257,487) |

|

비현금조정 |

1,755,043,409 |

4,484,464,772 |

|

감가상각비 |

2,365,387,849 |

2,442,267,829 |

|

무형자산상각비 |

155,499,822 |

267,215,566 |

|

외화환산손실 |

12,180,756 |

33,283,131 |

|

지분법손실 |

0 |

0 |

|

재고자산평가손실(환입) |

1,032,390,277 |

2,720,818,159 |

|

이자비용 |

748,333,569 |

919,667,163 |

|

금융상품처분손실 |

4,394,127,904 |

0 |

|

금융상품평가손실 |

1,824,127,492 |

1,803,846,000 |

|

경상연구개발비 |

0 |

0 |

|

법인세비용(수익) |

265,594,906 |

1,964,002,357 |

|

외화환산이익 |

(550,075,175) |

(63,345,745) |

|

이자수익 |

(359,658,214) |

(570,917,886) |

|

금융상품처분이익 |

0 |

0 |

|

금융자산평가이익 |

(8,894,996,589) |

(5,032,371,802) |

|

하자보증비 |

0 |

0 |

|

유형자산폐기손실 |

762,130,812 |

0 |

|

운전자본조정 |

(3,807,483,319) |

(354,023,540) |

|

매출채권 |

(2,299,687,715) |

(10,500,687) |

|

기타채권 |

(2,334,200) |

(135,351,088) |

|

기타유동자산 |

2,759,053,969 |

5,690,741,515 |

|

재고자산 |

(4,047,538,676) |

5,430,830,165 |

|

기타비유동자산 |

(62,925,505) |

19,182,192 |

|

매입채무 |

1,067,316,798 |

(2,814,158,028) |

|

기타채무 |

(2,070,106,217) |

1,050,860,391 |

|

기타유동부채 |

1,148,738,227 |

(9,585,628,000) |

|

기타비유동금융부채 |

(300,000,000) |

0 |

|

이자수취(영업) |

181,986,521 |

201,403,043 |

|

이자지급(영업) |

(76,242,276) |

(127,178,977) |

|

법인세납부(환급) |

412,436,598 |

237,744,146 |

|

투자활동현금흐름 |

(2,419,618,662) |

8,421,001,893 |

|

단기금융상품의 감소 |

180,000,000 |

21,000,000,000 |

|

단기금융상품의 취득 |

(75,000,000) |

(12,030,000,000) |

|

당기손익-공정가치측정금융자산의 처분 |

0 |

0 |

|

당기손익-공정가치측정금융자산의 취득 |

(990,099,010) |

0 |

|

단기대여금의 회수 |

1,974,948 |

0 |

|

장기대여금의 회수 |

1,934,900 |

3,571,623 |

|

임차보증금의 감소 |

0 |

0 |

|

임차보증금의 증가 |

0 |

0 |

|

유형자산의 취득 |

(1,538,429,500) |

(544,569,730) |

|

무형자산의 취득 |

0 |

(8,000,000) |

|

재무활동현금흐름 |

5,273,496,571 |

1,010,357,598 |

|

단기차입금의 차입 |

885,172,365 |

6,614,242,393 |

|

리스부채의 상환 |

(305,736,300) |

(317,236,300) |

|

사채의 발행 |

7,000,000,000 |

0 |

|

차입금의 상환 |

(2,296,513,805) |

(2,370,185,145) |

|

배당금지급 |

0 |

0 |

|

자기주식의 취득 |

0 |

(2,916,463,350) |

|

신주발행비 지급 |

(9,425,689) |

0 |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

10,834,819,776 |

502,511,448 |

|

현금및현금성자산에 대한 환율변동효과 |

532,975,675 |

3,710,706 |

|

현금및현금성자산의순증가(감소) |

11,367,795,451 |

506,222,154 |

|

기초현금및현금성자산 |

17,154,973,190 |

9,228,073,523 |

|

기말현금및현금성자산 |

28,522,768,641 |

9,734,295,677 |

5. 재무제표 주석

1. 회사의 개요

주식회사 아나패스(이하 "당사")는 2002년 11월 29일 반도체 및 전자부품의 모듈개발과 제조장비의 집적시스템 개발 사업을 주요 영업목적으로 설립되었고, 본사는 서울특별시 구로구 디지털로31길 61에 소재하고 있습니다. 또한, 당사는 2010년 11월 5일에 한국거래소 코스닥시장에 상장을 하였습니다.

한편, 당반기말 현재 당사 정관에 의한 발행할 주식 총수는 30,000,000주(액면금액 500원)이며, 발행한 보통주식의 수는 11,328,633주입니다.

2. 중요한 회계정책 및 재무제표 작성기준

2.1 재무제표 작성기준

당사의 2021년 6월 30일로 종료하는 6개월 보고기간에 대한 반기재무제표는 기업회계기준서 제1034호 "중간재무보고"에 따라 작성되었습니다. 이 반기재무제표는 보고기간말인 2021년 6월 30일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

2.1.1 당사가 채택한 제ㆍ개정 기준서 및 해석서

당사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1116호 '리스' 개정 - 코로나19 관련 임차료 할인 등에 대한 실무적간편법

실무적 간편법으로, 리스이용자는 코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있습니다. 이러한 선택을 한 리스이용자는 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에 이 기준서가 규정하는 방식과 일관되게 회계처리하여야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제1104호 '보험계약' 및 제1116호 '리스' 개정 - 이자율지표 개혁(2단계 개정)

이자율지표 개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표 대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회계관계에서 이자율지표 대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

2.1.2 당사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(2) 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서 차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정으로 인해 재무제표에 중요한 영향은 없을것으로 예상하고 있습니다.

(3) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한,부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 당사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니 다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체할 예정입니다. 이 기준서는 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 동 기준서는 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 기업회계기준서 제1109호 '금융상품'을 적용한 기업은 조기적용이 허용됩니다. 당사는 동 제정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(6) 기업회계기준서 제1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등(rent concession)이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 리스이용자는 비슷한 상황에서 특성이 비슷한 계약에 실무적 간편법을 일관되게 적용해야 합니다. 동개정사항은 2021년 4월 1일 이후 시작하는 회계연도부터 적용되며, 조기도입이 가능합니다. 당사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(7) 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정으로 인해 재무제표에 중요한 영향은없을 것으로 예상하고 있습니다.

ㆍ 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' : 최초채택기업인 종속기업

ㆍ 기업회계기준서 제1109호 '금융상품' : 금융부채 제거 목적의 10% 테스트 관련 수수료

ㆍ 기업회계기준서 제1116호 '리스' : 리스 인센티브

ㆍ 기업회계기준서 제1041호 '농림어업' : 공정가치 측정

2.2 중요한 회계정책

중간재무제표를 작성하기 위하여 채택한 중요한 회계정책은 2020년 12월 31일로 종료되는 회계기간에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다.

3. 중요한 회계추정 및 가정

당사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도 있습니다.

반기재무제표 작성시 사용된 중요한 회계추정 및 가정은 전기 재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

COVID-19의 확산은 국내외 경제에 중대한 영향을 미치고 있습니다. 이는 생산성 저하와 매출의 감소나 지연, 기존 채권의 회수 등에 부정적인 영향을 미칠 수 있습니다. 이로 인해당사의 재무상태와 재무성과에도 부정적인 영향이 발생할 수 있으며, 이러한 영향은 2021년 연차재무제표에도 지속될 것으로 예상됩니다.

중간기간의 재무제표 작성시 사용된 중요한 회계추정 및 가정은 COVID-19에 따른 불확실성의 변동에 따라 조정될 수 있으며, COVID-19로 인하여 당사의 사업, 재무상태 및 경영성과 등에 미칠 궁극적인 영향은 현재 예측할 수 없습니다.

4. 고객과의 계약에서 생기는 수익

4.1 당사의 고객과의 계약에서 생기는 수익은 다음과 같이 구분됩니다(단위: 천원).

| 구분 | 당반기 | 전반기 |

| 주요 제품/용역: | ||

| 주문형 반도체 판매 | 22,583,783 | 47,241,515 |

| 주문형 반도체 개발용역 및 샘플판매 |

7,482,202 | 13,400,275 |

| 합계 | 30,065,985 | 60,641,790 |

| 수익인식시기: | ||

| 한 시점에 이전하는 재화 |

30,065,985 | 60,641,790 |

4.2 당반기말 및 전기말 현재 고객과의 계약에서 생기는 수취채권ㆍ선수금ㆍ환불부채의 잔액은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 |

| 매출채권 | 3,316,523 | 1,000,264 |

| 선수금 | 7,267,908 | 6,119,170 |

| 환불부채 | 1,183,528 | 3,510 |

4.3 당사가 고객과의 계약을 체결하거나 이행하는데 소요한 원가 중에서 자산으로 인식한금액은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 |

| 계약이행원가(*) | 3,397,446 | 5,287,786 |

(*) 당반기말 현재 계약이행원가 금액은 선급비용에 포함되어 있습니다(주석13, 16).

5. 영업부문 정보

5.1 영업부문의 식별

당사의 영업활동은 반도체 및 전자부품의 모듈개발과 제조장비의 집적시스템 개발 사업으로서 단일 사업부문으로 간주됩니다. 따라서 별도의 사업부문별 정보를 공시하지 않았습니다.

5.2 주요 고객에 대한 정보

당반기와 전반기 중 단일 외부 고객으로부터의 수익이 당사 총 수익의 10% 이상인 주요 고객의 수익 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기 | 전반기 |

|---|---|---|

| A사 | 24,099,261 | 38,775,785 |

| B사 | 3,564,555 | 16,716,943 |

6. 금융상품

6.1 당반기말과 전기말 현재 금융상품의 범주별 분류내역은 다음과 같습니다(단위: 천원).

6.1.1 금융자산

<당반기말>

| 구분 | 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

|---|---|---|

| <유동자산> | ||

| 현금및현금성자산 | - | 28,522,769 |

| 단기금융자산 | - | 35,515,000 |

| 매출채권 | - | 3,316,523 |

| 기타채권-미수금 | - | 2,334 |

| 기타채권-미수수익 | - | 266,032 |

| 기타채권-단기대여금 | - | 6,201 |

| 기타유동금융자산 | 8,473,429 | - |

| 파생금융상품자산 | 309,179 | - |

| 소계 | 8,782,608 | 67,628,859 |

| <비유동자산> | ||

| 기타채권-보증금 | - | 416,245 |

| 기타비유동금융자산 | 2,844,240 | - |

| 소계 | 2,844,240 | 416,245 |

| 금융자산 합계 | 11,626,848 | 68,045,104 |

<전기말>

| 구분 | 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

|---|---|---|

| <유동자산> | ||

| 현금및현금성자산 | - | 17,154,973 |

| 단기금융자산 | - | 35,620,000 |

| 매출채권 | - | 1,000,264 |

| 기타채권-미수수익 | - | 85,035 |

| 기타유동금융자산 | 6,525,284 | - |

| 파생금융상품자산 | 6,257,860 | - |

| 소계 | 12,783,144 | 53,860,272 |

| <비유동자산> | ||

| 기타채권-미수수익 | - | 3,324 |

| 기타채권-장기대여금 | - | 10,111 |

| 기타채권-보증금 | - | 416,245 |

| 기타비유동금융자산 | 2,626,599 | - |

| 소계 | 2,626,599 | 429,680 |

| 금융자산 합계 | 15,409,743 | 54,289,952 |

6.1.2 금융부채

| 구분 | 당반기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 당기손익-공정가치 측정 금융부채 | 상각후원가 측정 금융부채 |

기타 금융부채(*) |

당기손익-공정가치 측정 금융부채 | 상각후원가 측정 금융부채 |

기타 금융부채(*) |

|

| <유동부채> | ||||||

| 매입채무 | - | 3,267,961 | - | - | 2,192,938 | - |

| 기타채무-미지급금 | - | 2,584,211 | - | - | 4,604,668 | - |

| 기타채무-미지급비용 | - | 865,818 | - | - | 1,112,307 | - |

| 기타채무-예수금 | - | 141,922 | - | - | 161,941 | - |

| 기타채무-리스부채 | - | - | 596,026 | - | - | 348,744 |

| 단기차입금 | - | 4,000,000 | - | - | 5,411,341 | - |

| 사채 | - | 15,963,562 | - | - | 17,295,904 | - |

| 파생금융상품부채 | 5,645,872 | - | - | 14,391,031 | - | - |

| 소계 | 5,645,872 | 26,823,474 | 596,026 | 14,391,031 | 30,779,099 | 348,744 |

| <비유동부채> | ||||||

| 기타채무-장기미지급금 | - | 2,700,000 | - | - | - | - |

| 기타채무-미지급비용 | - | 199,663 | - | - | 206,367 | - |

| 기타채무-리스부채 | - | - | 599,572 | - | - | - |

| 소계 |

- | 2,899,663 | 599,572 | - | 206,367 | - |

| 금융부채 합계 | 5,645,872 | 29,723,137 | 1,195,598 | 14,391,031 | 30,985,466 | 348,744 |

(*) 기타금융부채는 범주별 금융부채의 적용을 받지 않는 리스부채를 포함하고 있습니다.

6.2 금융상품의 공정가치

당반기말과 전기말 현재 금융상품의 장부금액과 공정가치 내역은 다음과 같습니다(단위:천원).

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| <금융자산> | ||||

| 현금및현금성자산 | 28,522,769 | 28,522,769 | 17,154,973 | 17,154,973 |

| 단기금융자산 | 35,515,000 | 35,515,000 | 35,620,000 | 35,620,000 |

| 매출채권 | 3,316,523 | 3,316,523 | 1,000,264 | 1,000,264 |

| 기타채권 | 690,812 | 690,812 | 514,715 | 514,715 |

| 기타금융자산 | 11,317,669 | 11,317,669 | 9,151,883 | 9,151,883 |

| 파생금융상품자산 | 309,179 | 309,179 | 6,257,860 | 6,257,860 |

| 금융자산 합계 | 79,671,952 | 79,671,952 | 69,699,695 | 69,699,695 |

| <금융부채> | ||||

| 매입채무 | 3,267,961 | 3,267,961 | 2,192,938 | 2,192,938 |

| 기타채무 | 7,687,212 | 7,687,212 | 6,434,027 | 6,434,027 |

| 단기차입금 | 4,000,000 | 4,000,000 | 5,411,341 | 5,411,341 |

| 사채 | 15,963,562 | 15,963,562 | 17,295,904 | 17,295,904 |

| 파생금융상품부채 | 5,645,872 | 5,645,872 | 14,391,031 | 14,391,031 |

| 금융부채 합계 | 36,564,607 | 36,564,607 | 45,725,241 | 45,725,241 |

상기의 금융자산과 부채의 공정가치는 해당 금융상품을 강제매각이나 청산이 아닌 거래의사가 있는 당사자간의 정상거래를 통해 거래되는 금액으로 계상되었습니다.

6.3 공정가치 서열체계

당반기말과 전기말 현재 자산과 부채의 공정가치 측정 서열체계에 대한 양적공시는 다음과 같습니다(단위: 천원).

<당반기말>

| 구분 | 수준 1 | 수준 2 | 수준 3 | 합계 |

|---|---|---|---|---|

| 공정가치로 측정되는 자산: | ||||

| 기타금융자산 | - | 8,215,701 | 3,101,968 | 11,317,669 |

| 파생금융상품자산 | - | 309,179 | - | 309,179 |

| 공정가치로 측정되는 부채: | ||||

| 파생금융상품부채 | - | 5,645,872 | - | 5,645,872 |

당반기말 현재 공정가치 수준 3으로 분류된 금융상품의 공정가치 측정시 사용된 평가기법및 공정가치측정에 사용된 투입변수는 다음과 같습니다(단위: 천원).

| 구분 | 공정가치 | 가치평가기법 | 투입변수 |

| 당기손익-공정가치 측정 금융자산 | 3,101,968 | 순자산가치법 | - |

<전기말>

| 구분 | 수준 1 | 수준 2 | 수준 3 | 합계 |

|---|---|---|---|---|

| 공정가치로 측정되는 자산: | ||||

| 기타금융자산 | - | 6,196,474 | 2,955,409 | 9,151,883 |

| 파생금융상품자산 | - | 6,257,860 | - | 6,257,860 |

| 공정가치로 측정되는 부채: | ||||

| 파생금융상품부채 | - | 14,391,031 | - | 14,391,031 |

6.4 당반기 및 전반기 중 금융상품 범주별 손익의 내역은 다음과 같습니다(단위: 천원).

<당반기>

| 구분 | 금융자산 | 금융부채 | 합계 | ||

|---|---|---|---|---|---|

| 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

당기손익-공정가치 측정 금융부채 |

상각후원가 측정 금융부채 |

||

| 이자수익 | - | 359,658 | - | - | 359,658 |

| 금융상품평가이익 | 1,175,687 | - | 7,719,310 | - | 8,894,997 |

| 이자비용 | - | - | - | 748,334 | 748,334 |

| 금융상품평가손실 | 1,824,127 | - | - | - | 1,824,127 |

| 금융상품처분손실 | 4,394,128 | - | - | - | 4,394,128 |

<전반기>

| 구분 | 금융자산 | 금융부채 | 합계 | ||

|---|---|---|---|---|---|

| 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

당기손익-공정가치 측정 금융부채 |

상각후원가 측정 금융부채 |

||

| 이자수익 | - | 570,918 | - | - | 570,918 |

| 금융상품평가이익 | 254,170 | - | 4,778,202 | - | 5,032,372 |

| 이자비용 | - | - | - | 919,667 | 919,667 |

| 금융상품평가손실 | 1,803,846 | - | - | - | 1,803,846 |

7. 현금및현금성자산

당반기말과 전기말 현재 현금및현금성자산의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 보통예금 | 8,267,045 | 1,897,779 |

| 기타제예금 | 20,255,724 | 15,257,194 |

| 합계 | 28,522,769 | 17,154,973 |

8. 단기금융자산

당반기말과 전기말 현재 단기금융자산의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 예적금(주1, 2) | 35,515,000 | 35,620,000 |

(주1) 당반기말 현재 예적금 중 18,200,000천원이 특수관계자인 (주)지씨티리써치의 차입금과 관련하여 담보로 제공(설정률: 110%)되어 사용이 제한되고 있습니다(주석 12.5, 32).

(주2) 당반기말 현재 예적금 중 1,000,000천원이 당사의 차입금과 관련하여 담보로 제공(설정률: 110%)되어 사용이 제한되고 있습니다(주석 20, 32).

9. 매출채권및기타채권

9.1 당반기말과 전기말 현재 매출채권및기타채권의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권 | 3,316,523 | - | 1,000,264 | - |

| 미수금 | 2,334 | - | - | - |

| 미수수익 | 266,032 | - | 85,035 | 3,324 |

| 대여금(주1) | 6,201 | - | - | 10,111 |

| 보증금 | - | 416,245 | - | 416,245 |

| 합계 | 3,591,090 | 416,245 | 1,085,299 | 429,680 |

(주1) 당반기말 및 전기말 현재의 대손충당금이 차감된 후의 순액에 해당합니다.

9.2 매출채권및기타채권은 기대신용손실충당금이 차감된 순액으로 재무상태표에 표시되었는 바, 당반기말 현재 기대신용손실충당금 차감 전 총액기준에 의한 매출채권및기타채권의 내역은 다음과 같습니다(단위: 천원).

<당반기말>

| 구분 | 연체 및 손상되지 않은 채권 | 연체되었으나 개별적으로 손상되지 않은 채권 |

개별적으로 손상된 채권 |

합계 |

|---|---|---|---|---|

| 매출채권 | 3,316,523 | - | - | 3,316,523 |

| 미수금 | 2,334 | - | - | 2,334 |

| 미수수익 | 266,032 | - | - | 266,032 |

| 대여금 | 6,201 | - | 6,000,000 | 6,006,201 |

| 보증금 | 416,245 | - | - | 416,245 |

| 합계 | 4,007,335 | - | 6,000,000 | 10,007,335 |

<전기말>

| 구분 | 연체 및 손상되지 않은 채권 | 연체되었으나 개별적으로 손상되지 않은 채권 |

개별적으로 손상된 채권 |

합계 |

|---|---|---|---|---|

| 매출채권 | 1,000,264 | - | - | 1,000,264 |

| 미수수익 | 88,359 | - | - | 88,359 |

| 대여금 | 10,111 | - | 6,000,000 | 6,010,111 |

| 보증금 | 416,245 | - | - | 416,245 |

| 합계 | 1,514,979 | - | 6,000,000 | 7,514,979 |

10. 재고자산

당반기말과 전기말 현재 재고자산의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 취득원가 | 평가손실 충당금 |

장부금액 | 취득원가 | 평가손실 충당금 |

장부금액 | |

| 제품 | 2,882,660 | (2,341,301) | 541,359 | 2,764,009 | (2,066,660) | 697,349 |

| 반제품 | 14,431,522 | (9,106,680) | 5,324,842 | 12,575,116 | (9,306,989) | 3,268,127 |

| 원재료 | 2,476,667 | (576,247) | 1,900,420 | 1,269,264 | (483,267) | 785,997 |

| 합계 | 19,790,849 | (12,024,228) | 7,766,621 | 16,608,389 | (11,856,916) | 4,751,473 |

한편, 당반기 중 매출원가에 가산한 재고자산평가손실은 1,032,390천원이며, 전반기 중 매출원가에 가산한 재고자산평가손실은 2,720,818천원입니다.

11. 기타금융자산

당반기말과 전기말 현재 기타금융자산의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 아샘 메자닌포커스 전문투자형 사모투자신탁 1호 | 1,704,605 | - | 1,372,395 | - |

| 아샘 베트남메자닌채권혼합 전문투자형 사모투자신탁 제1호 |

2,299,000 | - | 2,197,480 | - |

| TITAN GLOBAL FUNDS LIMITED | 3,101,968 | - | 2,955,409 | - |

| 아샘 메자닌포커스 전문투자형 사모투자신탁 5호 | - | 2,844,240 | - | 2,626,599 |

| 르네상스 다빈치1호 전문투자형사모투자신탁 | 1,367,856 | - | - | - |

| 합계 | 8,473,429 | 2,844,240 | 6,525,284 | 2,626,599 |

12. 관계기업투자

12.1 당반기말 현재 관계기업의 현황은 다음과 같습니다(단위: 천원).

| 회사명 | 지분율 (%) |

주된 사업장 |

사용 재무제표일 |

관계기업 활동의 성격 |

|---|---|---|---|---|

| GCT Semiconductor, Inc. | 31.42% | 미국 | 6월 30일 | 반도체 및 전자부품의 모듈개발 등 |

당사는 전기 이전부터 보통주와 동일한 의결권이 부여된 GCT Semiconductor, Inc.의 우선주를 보유 중입니다. 동 우선주에는 1:1의 비율로 보통주로 전환할 수 있는 전환권과 취득일로부터 4년 이후부터 피투자회사에 대하여 투자금 원금의 상환을 요구할 수 있는 상환청구권이 내재되어 있습니다.

12.2 당반기말 현재 관계기업의 요약재무정보는 다음과 같습니다(단위: 천원).

| 회사명 | 자산 | 부채 | 자본 | 반기매출액 | 반기순손익 | 반기총포괄손익 |

|---|---|---|---|---|---|---|

| GCT Semiconductor, Inc. | 21,575,701 | 131,542,339 | (109,966,638) | 15,669,758 | (12,645,515) | (15,207,356) |

상기 요약재무정보는 관계기업투자 취득 시에 인식된 공정가치변동분을 반영하기 전의 금액입니다.

12.3 당반기말 현재 관계기업의 재무정보금액을 관계기업에 대한 지분의 장부금액으로 조정한 내역은 다음과 같습니다(단위: 천원).

| 회사명 | 순자산 장부금액 |

지분율 (%) |

순자산장부금액 지분가액 |

순자산 공정가치변동분 지분가액 |

영업권 | 손상차손 누계액 |

미인식 지분변동액 |

장기대여금 기대신용손실 충당금 (주1) |

금융보증 충당부채 (주2) |

장부금액 |

|---|---|---|---|---|---|---|---|---|---|---|

| GCT Semiconductor, Inc. | (109,966,638) | 31.42% | (34,551,894) | 436,908 | 19,936,175 | (24,203,262) | 14,182,073 | 6,000,000 | 18,200,000 | - |

(주1) 순투자의 일부를 구성하는 장기대여금의 기대신용손실충당금으로 반영된 지분변동액에 해당합니다.

(주2) 당사는 관계기업의 종속회사에게 제공한 금융보증을 순투자의 일부로 간주하여 이에 대해 인식한 금융보증충당부채에 동 지분변동액을 반영하였습니다.

12.4 당사는 전기 이전에 관계기업투자주식의 잔액이 '0'이 됨에 따라 지분법 적용을 중지하였으며, 당반기말 현재 지분법 적용 중지로 인하여 인식하지 못한 지분변동액의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 기초 | 증감 | 당반기말 |

|---|---|---|---|

| 미인식 지분법손실 |

(7,975,820) | (4,342,953) | (12,318,773) |

| 미인식 지분법처분손익 | 222,280 | - | 222,280 |

| 미인식 지분법자본변동 | (2,066,801) | (18,779) | (2,085,580) |

| 합계 | (9,820,341) | (4,361,732) | (14,182,073) |

12.5 관계기업과의 유의적인 약정

당사는 당반기말 현재 다음과 같은 유의적인 약정을 관계기업과 체결하였습니다.

12.5.1 차입금에 대한 담보제공

당사는 관계기업인 GCT Semiconductor, Inc.의 종속기업인 (주)지씨티리써치가 (주)KEB하나은행으로부터 2016년 7월 중 차입한 9,000,000천원에 대하여 당사의 정기예금 9,000,000천원을 담보로 제공하였습니다(근저당설정률: 110%). 또한, 2017년 1월 중 (주)지씨티리써치가 IBK기업은행으로부터 추가로 차입한 9,200,000천원에 대하여 당사의 정기예금 9,200,000천원을 담보로 추가제공하였습니다(근저당설정률: 110%).

당사는 동 담보 제공 거래의 성격이 관계기업 GCT Semiconductor, Inc.에 대한 실질적인 순투자에 해당된다고 판단하였습니다. 따라서 당사는 전기에 담보제공에 따른 충당부채를측정 및 인식하고, 관계기업투자주식에 미반영되었던 지분법손실액 중 일부로 인식하였습니다.

12.5.2 자금 대여 제공

당사는 2016년 7월 중 당사 관계기업의 종속기업인 (주)지씨티리써치에게 6,000,000천원을 대여하는 계약을 체결하였습니다(연 이자율: 5.5%).

한편, 당사는 동 담보 제공 및 자금 대여에 대한 채권 확보를 위하여 (주)지씨티리써치의 지배기업인 GCT Semiconductor, Inc.(당사의 관계기업)가 보유한 지적재산권 등을 담보로제공받는 별도의 계약을 체결하였습니다.

한편, 당사는 회수가능성 등을 고려하여 동 대여금이 관계기업 GCT Semiconductor,Inc.에대한 순투자의 일부를 구성하는 항목이라고 판단하였습니다. 따라서 전기 이전에 발생하였으나 관계기업투자주식에 미반영된 지분법손실 중 6,000,000천원을 동 채권에 반영하여 전기 이전에 지분법손실 6,000,000천원을 인식하였습니다.

13. 기타유동자산

당반기말과 전기말 현재 기타유동자산의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 선급금 | 10 | 173,753 |

| 선급비용 | 2,248,591 | 5,622,772 |

| 부가세대급금 | 1,719,766 | 2,252,161 |

| 합계 | 3,968,367 | 8,048,686 |

14. 유형자산

14.1 당반기 및 전기 중 유형자산의 변동내역은 다음과 같습니다(단위: 천원).

<당반기>

| 구분 | 공구와기구 | 비품 | 연구장비 | 차량운반구 | 사용권자산 | 건설중인자산 | 합계 |

|---|---|---|---|---|---|---|---|

| <취득원가> | |||||||

| 기초 | 15,747,941 | 2,758,170 | 6,154,757 | 17,786 | 1,153,015 | 2,530,416 | 28,362,085 |

| 취득 | - | - | 215,280 | - | 1,147,651 | 1,178,650 | 2,541,581 |

| 처분 및 폐기 | (2,617,059) | - | - | - | (17,448) | - | (2,634,507) |

| 대체 | 2,530,415 | - | - | - | - | (2,530,415) | - |

| 반기말 | 15,661,297 | 2,758,170 | 6,370,037 | 17,786 | 2,283,218 | 1,178,651 | 28,269,159 |

| <감가상각누계액> | |||||||

| 기초 | 12,852,676 | 2,251,147 | 4,061,326 | 6,521 | 814,538 | - | 19,986,208 |

| 기중 감가상각비 | 1,522,277 | 131,585 | 417,176 | 1,779 | 292,571 | - | 2,365,388 |

| 처분 및 폐기 | (1,854,928) | - | - | - | (17,448) | - | (1,872,376) |

| 반기말 | 12,520,025 | 2,382,732 | 4,478,502 | 8,300 | 1,089,661 | - | 20,479,220 |

| <장부금액> | |||||||

| 기초 | 2,895,265 | 507,023 | 2,093,431 | 11,265 | 338,477 | 2,530,416 | 8,375,877 |

| 반기말 | 3,141,272 | 375,438 | 1,891,535 | 9,486 | 1,193,557 | 1,178,651 | 7,789,939 |

<전기>

| 구분 | 공구와기구 | 비품 | 연구장비 | 차량운반구 | 사용권자산 | 건설중인자산 | 합계 |

|---|---|---|---|---|---|---|---|

| <취득원가> | |||||||

| 기초 | 14,145,477 | 2,720,199 | 4,687,988 | 17,786 | 1,153,218 | 5,409,808 | 28,134,476 |

| 취득 | - | 40,194 | 1,506,602 | - | 31,129 | 5,367,163 | 6,945,088 |

| 처분 및 폐기 | (527,257) | (2,223) | (39,833) | - | (31,332) | - | (600,645) |

| 대체 | 2,129,721 | - | - | - | - | (2,129,721) | - |

| 기타(주1) | - | - | - | - | - | (6,116,834) | (6,116,834) |

| 기말 | 15,747,941 | 2,758,170 | 6,154,757 | 17,786 | 1,153,015 | 2,530,416 | 28,362,085 |

| <감가상각누계액> | |||||||

| 기초 | 9,988,645 | 1,978,553 | 3,516,249 | 2,964 | 246,873 | - | 15,733,284 |

| 기중 감가상각비 | 3,105,690 | 274,817 | 584,910 | 3,557 | 598,997 | - | 4,567,971 |

| 처분 및 폐기 | (241,659) | (2,223) | (39,833) | - | (31,332) | - | (315,047) |

| 기말 | 12,852,676 | 2,251,147 | 4,061,326 | 6,521 | 814,538 | - | 19,986,208 |

| <정부보조금> | |||||||

| 기초 | - | - | 1,042 | - | - | - | 1,042 |

| 기중 감가상각비 상계 | - | - | (1,042) | - | - | - | (1,042) |

| 기말 | - | - | - | - | - | - | - |

| <장부금액> | |||||||

| 기초 | 4,156,832 | 741,646 | 1,170,697 | 14,822 | 906,345 | 5,409,808 | 12,400,150 |

| 기말 | 2,895,265 | 507,023 | 2,093,431 | 11,265 | 338,477 | 2,530,416 | 8,375,877 |

(주1) 건설중인자산에서 경상연구개발비로 대체된 금액입니다.

14.2 정부보조금

당사는 정부보조 등에 의해 유ㆍ무형자산을 무상 또는 공정가치보다 낮은 대가로 취득한 경우 그 유ㆍ무형자산의 취득원가는 취득일의 공정가치로 하며, 정부보조금 등은 취득원가에서 차감하여 표시하고 그 자산의 내용연수에 걸쳐 감가상각비 및 무형자산상각비와 상계하고 있습니다. 동 보조금과 관련하여 미충족된 조건이나 우발상황은 없습니다.

당반기 중 유형자산 및 무형자산 취득에 사용된 정부보조금 및 유형자산상각비 및 무형자산상각비와 상계된 정부보조금은 없습니다. 한편, 전반기 중 유형자산감가상각비와 상계된 정부보조금의 금액은 1,042천원이며, 무형자산상각비와 상계된 정부보조금의 금액은 417천원입니다.

14.3 사용권자산과 리스부채

14.3.1 당반기말과 전기말 현재 당사의 사용권자산 장부금액은 다음과 같습니다(단위: 천원).

|

구분 |

당반기말 |

전기말 |

|---|---|---|

|

건물 |

2,283,218 | 1,153,015 |

| 감가상각누계액 | (1,089,661) | (814,538) |

| 합계 | 1,193,557 | 338,477 |

14.3.2 당반기 중 당사의 리스부채의 장부금액 변동내역은 다음과 같습니다(단위: 천원).

| 구분 | 기초 | 사용권자산인식 | 이자비용 | 지급 | 당반기말 |

|---|---|---|---|---|---|

|

리스부채 |

348,744 | 1,147,650 | 4,940 | (305,736) | 1,195,598 |

14.3.3 당반기 중 당사의 리스로 인한 현금유출액은 다음과 같습니다(단위: 천원).

| 구분 | 당반기 |

|---|---|

| 리스부채에서 발생한 현금유출 | 305,736 |

| 단기리스가 아닌 소액자산 리스료 | 4,032 |

| 총현금유출액 | 309,768 |

14.3.4 당반기말과 전기말 현재 당사의 리스부채 만기분석 내용은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 유동부채 | ||

| 리스부채 | 596,026 | 348,744 |

| 비유동부채 | ||

| 리스부채 | 599,572 | - |

| 총리스부채 | 1,195,598 | 348,744 |

| 1년 이내 | 611,533 | 353,692 |

| 1년 초과 5년 미만 | 644,800 | - |

15. 무형자산

15.1 당반기 및 전기 중 무형자산의 변동내역은 다음과 같습니다(단위: 천원).

<당반기>

| 구분 | 산업재산권 | 소프트웨어 | 합계 |

|---|---|---|---|

| <취득원가> | |||

| 기초 | 1,151,032 | 18,117,349 | 19,268,381 |

| 대체 | 26,275 | - | 26,275 |

| 반기말 | 1,177,307 | 18,117,349 | 19,294,656 |

| <상각누계액> | |||

| 기초 | 979,286 | 17,935,270 | 18,914,556 |

| 기중 상각비 | 53,785 | 101,715 | 155,500 |

| 반기말 | 1,033,071 | 18,036,985 | 19,070,056 |

| <장부금액> | |||

| 기초 | 171,746 | 182,079 | 353,825 |

| 반기말 | 144,236 | 80,364 | 224,600 |

<전기>

| 구분 | 산업재산권 | 소프트웨어 | 합계 |

|---|---|---|---|

| <취득원가> | |||

| 기초 | 1,109,942 | 18,041,278 | 19,151,220 |

| 취득 | - | 76,071 | 76,071 |

| 대체 | 41,090 | - | 41,090 |

| 기말 | 1,151,032 | 18,117,349 | 19,268,381 |

| <상각누계액> | |||

| 기초 | 875,559 | 17,527,816 | 18,403,375 |

| 기중 상각비 | 103,727 | 407,454 | 511,181 |

| 기말 | 979,286 | 17,935,270 | 18,914,556 |

| <정부보조금> | |||

| 기초 | - | 417 | 417 |

| 기중 상각비 상계 | - | (417) | (417) |

| 기말 | - | - | - |

| <장부금액> | |||

| 기초 | 234,383 | 513,045 | 747,428 |

| 기말 | 171,746 | 182,079 | 353,825 |

15.2 당반기 및 전반기 중 무형자산 상각액은 판매비와관리비에 계상하였으며, 무형자산상각비의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기 | 전반기 |

|---|---|---|

| 경상연구개발비 | 98,215 | 215,357 |

| 무형자산상각비 | 57,285 | 51,859 |

| 합계 | 155,500 | 267,216 |

16. 기타비유동자산

당반기말과 전기말 현재 기타비유동자산의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 장기선급금 | 86,196 | 49,546 |

| 장기선급비용 | 2,665,387 | 1,344,122 |

| 합계 | 2,751,583 | 1,393,668 |

17. 매입채무및기타채무

당반기말과 전기말 현재 매입채무및기타채무의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매입채무 | 3,267,961 | - | 2,192,938 | - |

| 미지급금 | 2,584,211 | 2,700,000 | 4,604,668 | - |

| 미지급비용 | 865,818 | 199,663 | 1,112,307 | 206,367 |

| 예수금 | 141,922 | - | 161,941 | - |

| 리스부채 | 596,026 | 599,572 | 348,744 | - |

| 환불부채 | 1,183,528 | - | 3,510 | - |

| 합계 | 8,639,466 | 3,499,235 | 8,424,108 | 206,367 |

18. 기타유동부채 및 기타비유동부채

당반기말과 전기말 현재 기타유동부채 및 기타비유동부채의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 선수금 | 2,046,356 | 5,221,552 | 4,889,170 | 1,230,000 |

19. 충당부채

19.1 당반기말과 전기말 현재 충당부채 내역은 다음과 같습니다(단위: 천원).

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 하자보증충당부채 | - | - | 1,000,000 | 3,100,000 |

| 금융보증충당부채 | 18,200,000 | - | 18,200,000 | - |

| 합계 | 18,200,000 | - | 19,200,000 | 3,100,000 |

19.2 당반기 중 충당부채의 변동내역은 다음과 같습니다(단위: 천원).

| 구분 | 기초 | 증가 | 감소 및 대체 | 당반기말 |

|---|---|---|---|---|

| 하자보증충당부채(주1) | 4,100,000 | - | (4,100,000) | - |

| 금융보증충당부채(주2) | 18,200,000 | - | - | 18,200,000 |

| 합계 | 22,300,000 | - | (4,100,000) | 18,200,000 |

(주1) 당반기말 현재 당사가 판매한 특정제품에 대해 예상되는 하자보증비를 추정하여 설정하였습니다.

(주2) 당반기말 현재 당사가 관계기업 GCT Semiconductor, Inc.의 종속기업인 (주)지씨티리써치에게 제공한 예금담보로 인해 향후 유출될 가능성이 높다고 판단되는 금액 상당액에 대한 최선의 추정치에 해당합니다(주석 12.3).

20. 차입금

당반기말과 전기말 현재 단기차입금의 내역은 다음과 같습니다(단위: 천원).

| 차입처 | 차입금종류 | 연이자율(%) | 금액 | |

|---|---|---|---|---|

| 당반기말 | 전기말 | |||

| IBK기업은행 | 기술개발자금 | 3.532 | 2,000,000 | 2,000,000 |

| IBK기업은행 | 운전자금 | 3.562 | 1,000,000 | 1,000,000 |

| IBK기업은행(주1) | 운전자금 | 1.530 | 1,000,000 | 1,000,000 |

| KEB하나은행 | 운전자금 | - | - | 1,411,341 |

| 합계 | 4,000,000 | 5,411,341 | ||

(주1) 상기 IBK기업은행에 대한 운전자금 목적 차입금과 관련하여 당사의 예금 1,000,000천원이 담보로 제공(설정률: 110%)되어 있습니다(주석 8).

21. 사채

21.1 당반기말과 전기말 현재 사채의 내역은 다음과 같습니다(단위: 천원).

| 구분 | 발행일 | 만기일 | 금액 | |

|---|---|---|---|---|

| 당반기말 | 전기말 | |||

| 전환사채 | 2019년 9월 30일 | 2024년 9월 30일 | 6,100,000 | 8,943,000 |

| 사채상환할증금 | - | - | ||

| 차감: 전환권조정 | (1,121,044) | (1,866,428) | ||

| 장부금액 | 4,978,956 | 7,076,572 | ||

| 전환사채 | 2021년 1월 7일 | 2026년 1월 7일 | 2,000,000 | - |

| 사채상환할증금 | - | - | ||

| 차감: 전환권조정 | (559,466) | - | ||

| 장부금액 | 1,440,534 | - | ||

| 신주인수권부사채 | 2019년 9월 30일 | 2024년 9월 30일 | 4,875,800 | 10,551,500 |

| 사채상환할증금 | - | - | ||

| 차감: 신주인수권조정 | (896,063) | (2,202,127) | ||

| 장부금액 | 3,979,737 | 8,349,373 | ||

| 신주인수권부사채 | 2021년 1월 7일 | 2026년 1월 7일 | 5,000,000 | - |

| 사채상환할증금 | - | - | ||

| 차감: 신주인수권조정 | (1,398,666) | - | ||

| 장부금액 | 3,601,334 | - | ||

| 교환사채 | 2020년 11월 25일 | 2025년 11월 25일 | 3,000,000 | 3,000,000 |

| 사채상환할증금 | - | - | ||

| 차감: 교환권조정 | (1,036,999) | (1,130,041) | ||

| 장부금액 | 1,963,001 | 1,869,959 | ||

| 합계 | 15,963,562 | 17,295,904 | ||

| 유동 | 15,963,562 | 17,295,904 | ||

| 비유동 | - | - | ||

21.2 당반기 중 사채 장부금액의 변동내역은 다음과 같습니다(단위: 천원).

| 구분 | 기초 | 신규발행 | 이자비용 | 보통주 전환 | 기말 |

|---|---|---|---|---|---|

| 전환사채(3회차) | 7,076,572 | - | 192,613 | (2,290,229) | 4,978,956 |

| 전환사채(6회차) | - | 1,390,554 | 49,980 | - | 1,440,534 |

| 신주인수권부사채(4회차) | 8,349,373 | - | 209,560 | (4,579,196) | 3,979,737 |

| 신주인수권부사채(7회차) | - | 3,476,385 | 124,949 | - | 3,601,334 |

| 교환사채(5회차) | 1,869,959 | - | 93,042 | - | 1,963,001 |

| 합계 | 17,295,904 | 4,866,939 | 670,144 | (6,869,425) | 15,963,562 |

21.3 전환사채

당사는 운영자금 조달 목적으로 전환사채를 발행하였으며, 주요 발행 조건은 다음과 같습니다.

| 구분 | 제3회 무기명식 무보증 사모 전환사채 | 제6회 무기명식 무보증 사모 전환사채 |

|---|---|---|

| 발행일 | 2019년 9월 30일 | 2021년 1월 7일 |

| 이자율 | 액면이자율: 0%, 보장수익률: 0% | 액면이자율: 0%, 보장수익률: 0% |

| 원금상환방법 | 만기일시상환(원금의 100.0000%) | 만기일시상환(원금의 100.0000%) |

| 전환청구기간 | 2020년 9월 30일부터 2024년 8월 30일까지 | 2022년 1월 7일부터 2025년 12월 7일까지 |

| 전환에 따라 발행할 주식 | (주)아나패스 기명식 보통주 | (주)아나패스 기명식 보통주 |

| 전환가액 | 26,198원/주(조정 후 행사가액: 18,339원/주) |

26,504원/주 |

| 행사가능주식수 | 232,842주(조정 후 행사가액기준: 332,624주) |

75,460주 |

| 조기상환청구권 | 2021년 9월 30일 및 그 후 매 3개월 해당하는 날 | 2023년 1월 7일 및 그 후 매 3개월 해당하는 날 |

| 발행회사의 매도청구권 | 2020년 9월 30일부터 2021년 9월 30일까지 | 2022년 1월 7일부터 2023년 1월 7일까지 |

당사는 전환권과 매도청구권에 대하여 각각 파생금융상품부채와 파생금융상품자산으로 인식하였습니다.

21.3.1 제3회 전환사채에 내재된 전환권 중 일부(사채액면금액기준: 2,843,000천원)가 당반기 중 행사됨에 따라 관련 금액에 해당하는 사채가 보통주로 전환되었으며 이에 따라 자본이 증가하였습니다.

21.4 신주인수권부사채

당사는 운영자금 조달 목적으로 신주인수권부사채를 발행하였으며, 주요 발행 조건은 다음과 같습니다.

| 구분 | 제4회 무기명식 무보증 사모 신주인수권부사채 | 제7회 무기명식 무보증 사모 신주인수권부사채 |

|---|---|---|

| 발행일 | 2019년 9월 30일 | 2021년 1월 7일 |

| 이자율 | 액면이자율: 0%, 보장수익률: 0% | 액면이자율: 0%, 보장수익률: 0% |

| 원금상환방법 | 만기일시상환(원금의 100.0000%) | 만기일시상환(원금의 100.0000%) |

| 전환청구기간 | 2020년 9월 30일부터 2024년 8월 30일까지 | 2022년 1월 7일부터 2025년 12월 7일까지 |

| 행사에 따라 발행할 주식 | (주)아나패스 기명식 보통주 | (주)아나패스 기명식 보통주 |

| 전환가액 | 26,198원/주(조정후 행사가액: 18,339원/주) |

26,504원/주 |

| 행사가능주식수 | 186,113주(조정후 행사가액기준: 265,870주) |

188,650주 |

| 조기상환청구권 | 2021년 9월 30일 및 그 후 매 3개월 해당하는 날 | 2023년 1월 7일 및 그 후 매 3개월 해당하는 날 |

| 발행회사의 매도청구권 | 2020년 9월 30일부터 2021년 9월 30일까지 | 2022년 1월 7일부터 2023년 1월 7일까지 |

당사는 신주인수권과 매도청구권에 대하여 각각 파생금융상품부채와 파생금융상품자산으로 인식하였습니다.

21.4.1 제4회 신주인수권부사채에 내재된 신주인수권 중 일부(사채액면금액기준: 5,675,700천원)가 당반기 중 행사됨에 따라 관련 금액에 해당하는 사채가 보통주로 전환되었으며이에 따라 자본이 증가하였습니다.

21.5 교환사채