|

|

대표이사 등의 확인 |

반 기 보 고 서

(제 3 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 8월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 두산퓨얼셀 주식회사 |

| 대 표 이 사 : | 유수경 |

| 본 점 소 재 지 : | 전라북도 익산시 석암로7길 100 |

| (전 화) 063-722-2001 | |

| (홈페이지) https://www.doosanfuelcell.com | |

| 작 성 책 임 자 : | (직 책) 부장 (성 명) 오명현 |

| (전 화) 02-3398-3813 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '두산퓨얼셀 주식회사'이며, 영문명은 'Doosan Fuel Cell Co., Ltd.'입니다.

나. 설립일자

당사는 2019년 10월 1일을 분할기일로 하여 ㈜두산 연료전지 사업부문을 인적분할하여 설립되었습니다.

다. 본사의 주소, 전화번호 및 홈페이지 주소

- 주 소 : 전라북도 익산시 석암로7길 100

- 전화번호 : 063-722-2001

- 홈페이지 : https://www.doosanfuelcell.com

라. 연결대상 종속회사 개황

해당사항이 없습니다.

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

당사는 연료전지 전문기업으로, 발전용 연료전지 기자재 공급 및 연료전지 발전소에 대한 장기유지보수서비스 제공을 주요 사업으로 영위하고 있습니다. 매출 비중은 최근 사업연도를 기준으로 기자재 공급 86% 및 장기유지보수서비스 14%로 구성되어 있으며, 주요 고객사는 공공 및 민간 발전사업자입니다. 당사가 제작ㆍ공급하는 연료전지는 전기 및 열효율을 포함하는 복합효율이 높고 안정성이 우수하며 분산 발전이 가능한 친환경 발전원으로, 국내 발전용 연료전지 시장 누적점유율 1위를 기록하고 있습니다. 기타 상세한 내용은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

당사가 신용평가 전문기관으로부터 받은 신용평가 등급은 다음과 같습니다.

| 평가일 | 평가대상 유가증권 등 | 평가대상 유가증권의 신용등급 |

평가회사(신용평가등급범위) | 평가구분 |

| 2019.10.18 | 회사채 | BBB+ | 나이스신용평가(AAA~D) | 수시평가 |

| 2019.10.21 | 회사채 | BBB+ | 한국신용평가(AAA~D) | 수시평가 |

| 2019.10.21 | 회사채 | BBB+ | 한국기업평가(AAA~D) | 수시평가 |

| 2020.06.15 | 회사채 | BBB | 나이스신용평가(AAA~D) | 정기평가 |

| 2020.06.24 | 회사채 | BBB | 한국신용평가(AAA~D) | 정기평가 |

| 2020.06.29 | 회사채 | BBB | 한국기업평가(AAA~D) | 정기평가 |

| 2021.05.18 | 회사채 | BBB | 한국신용평가(AAA~D) | 정기평가 |

| 2021.05.31 | 회사채 | BBB | 나이스신용평가(AAA~D) | 정기평가 |

| 2021.06.29 | 회사채 | BBB | 한국기업평가(AAA~D) | 정기평가 |

[신용평가 등급체계 및 의미]

| 구분 | 신용등급 | 등급의 정의 |

| 회사채 | AAA | 원리금 지급확실성이 최고 수준 |

| AA | 원리금 지급확실성이 매우 높지만 AAA등급에 비해 다소 열등한 요소가 있음 | |

| A | 원리금 지급확실성이 높지만 장래의 환경변화에 따라 다소 영향을 받을 가능성이 있음 | |

| BBB | 원리금 지급확실성이 있지만 장래의 환경변화에 따라 저하될 가능성이 있음 | |

| BB | 원리금 지급확실성에 당면 문제는 없으나 장래의 안정성 면에서는 투기적 요소가 있음 | |

| B | 원리금 지급확실성이 부족하여 투기적임 | |

| CCC | 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 | |

| CC | 채무불이행이 발생할 가능성이 높음 | |

| C | 채무불이행이 발생할 가능성이 극히 높음 | |

| D | 현재 채무불이행 상태 |

※ AA등급부터 B등급까지는 동일 등급내에서 세분하여 구분할 필요가 있는 경우 "+" 또는 "-"의 기호를 부여하고 있습니다.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2019년 10월 18일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

당사의 본점소재지는 전라북도 익산시 석암로7길 100(팔봉동)으로, 공시대상기간 중 본점소재지의 변경은 없었습니다.

나. 경영진의 중요한 변동

보고서 제출일 현재 당사의 이사회는 사내이사 2인(유수경, 제후석) 및 사외이사 4인(고창현, 김동수, 신호영, 이관영)으로 구성되어 있으며, 최근 5사업연도 중 경영진의 중요한 변동은 아래와 같습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019.10.01 | - | 대표이사 유수경 사내이사 유수경 사내이사 제후석 사외이사 고창현 사외이사 신호영 사외이사 이관영 |

- | - |

※ 2019년 10월 1일 분할설립 시 분할계획서에 따라 당사의 이사회는 사내이사 2인(유수경, 제후석) 및 사외이사 3인(고창현, 신호영, 이관영)으로 구성되었으며, 대표이사로 유수경 이사가 선임되었습니다.

다. 최대주주의 변동

2020년 9월 4일 당사의 특수관계인인 박정원 등 13인은 당사 보통주 12,763,557주를 두산중공업㈜에 증여하기로 하는 증여(수증)계약을 체결하였으며, 해당 계약이 2020년 11월 26일자로 이행됨에 따라 당사 최대주주가 ㈜두산에서 두산중공업㈜으로 변경되었습니다. 최대주주 관련 기타 상세한 내용은 'Ⅶ. 주주에 관한 사항'을 참조하시기 바랍니다.

라. 상호의 변경

당사의 상호는 '두산퓨얼셀 주식회사'로, 공시대상기간 중 상호의 변경은 없었습니다.

마. 회사가 합병등을 한 경우 그 내용

당사는 2019년 10월 1일을 분할기일로 하여 상법 제530조의2 내지 제530조의11의 규정이 정하는 바에 따라 ㈜두산의 연료전지 사업부문을 인적분할하여 신설되었습니다.

바. 회사의 업종 또는 주된 사업의 변화

당사는 발전용 연료전지 기자재 공급 및 연료전지 발전소에 대한 장기유지보수서비스 제공을 주요 사업으로 영위하고 있으며, 공시대상기간 중 업종 또는 주요 사업의 변화는 없었습니다. 보고서 제출일 현재 당사의 정관상 목적사업은 총 20개이며 상세 내역은 다음과 같습니다.

| 일자 | 구분 | 목적사업 |

| 2019.10.01 | 정관 제정 |

- 연료전지 및 신재생에너지 사업, 설비의 개발, 제조, 판매, 서비스업 - 연료전지 및 신재생에너지 연구용역, 컨설팅 사업 - 연료전지 및 신재생에너지 관련 제품 수출입업 - 연료전지 및 신재생에너지 시설의 건설 및 운영 - 연료전지 및 신재생에너지와 관련된 기타 설치, 유지보수, 임대 및 부대사업 일체 - 연료전지 및 신재생에너지 관련 부품 보관 및 창고업 - 데이타베이스 운영 서비스업 - 연료전지 및 신재생에너지 관련 사업에 대한 판매 대행업 - 타회사의 주식 또는 지분을 취득ㆍ소유함으로써 그 회사 제반사업 내용의 지배ㆍ경영 지도 및 육성 - 사업시설 유지관리 서비스업 - 사업지원 서비스업 - 가스기기용품 개발, 제조, 판매업 - 무형재산권의 중개알선 및 임대업 - 전기 각호에 부대하는 일체의 사업 - 기타 전기 각호에 관계된 사업 및 필요 또는 유익한 사업의 영위 및 투자 |

| 2021.03.29 | 추가 |

- 신재생에너지 발전사업 - 수소용품의 제조, 판매, 서비스업 - 수소생산시설, 수소연료공급시설의 설치 및 운영사업 - 수소연료의 생산, 공급, 판매사업 - 전기자동차 충전사업 |

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일자 | 내용 |

| 2014년 10월 | - 美 Clear Edge Power 인수하여 ㈜두산 퓨얼셀BG 출범 |

| 2017년 5월 | - 63MW 규모 연료전지 기기 제조공장 준공 (전북 익산 소재) |

| 2019년 10월 | - ㈜두산 연료전지 사업부문을 인적분할하여 두산퓨얼셀㈜ 설립 - 한국거래소 유가증권시장 상장 |

| 2020년 6월 | - 세계 최대/최초 부생수소 발전소 대산그린에너지(50.16MW) 준공 |

| 2020년 12월 | - 주주배정방식 유상증자 (보통주 10,000,000주 / 3,360억원) |

| 2021년 6월 | - 누적수주 471MW 달성 |

※ 회사에 대한 이해를 돕기 위하여 분할설립 이전 기간을 포함하였습니다.

3. 자본금 변동사항

2019년 10월 1일 분할설립 시 당사의 자본금은 7,160,645,000원으로 2019년도 중 보통주 237,776주를 발행하여 23,777,600원의 자본금이 증가하였으며, 2020년도 중 보통주 1천만주를 발생하여 10억원의 자본금이 증가하였습니다. 보고서 작성기준일 현재 자본금은 8,184,422,600원이며, 공시대상기간 중 자본금 변동추이는 다음과 같습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 | 제2기 (2020년말) |

제1기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 65,493,726 | 65,493,726 | 55,493,726 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | 6,549,372,600 | 6,549,372,600 | 5,549,372,600 | |

| 우선주 | 발행주식총수 | 16,350,500 | 16,350,500 | 16,350,500 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | 1,635,050,000 | 1,635,050,000 | 1,635,050,000 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 8,184,422,600 | 8,184,422,600 | 7,184,422,600 |

※ 기타 상세한 내용은 'III. 재무에 관한 사항'의 '7. 증권의 발행을 통한 자금조달에 관한 사항'을 참조하시기 바랍니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | 400,000,000 | 정관상 수권주식수 | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 65,493,726 | 16,350,500 | 81,844,226 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 65,493,726 | 16,350,500 | 81,844,226 | - | |

| Ⅴ. 자기주식수 | 3,915 | 1,517 | 5,432 | 분할단주 | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 65,489,811 | 16,348,983 | 81,838,794 | - | |

※ 당사 분할설립 과정에서 발생한 단주 총 5,432주를 상법 제341조의2에 의거하여 자기주식으로 취득하였습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 3,915 | - | - | - | 3,915 | 분할단주 | ||

| 우선주 | 1,517 | - | - | - | 1,517 | 분할단주 | |||

| 총 계(a+b+c) | 보통주 | 3,915 | - | - | - | 3,915 | - | ||

| 우선주 | 1,517 | - | - | - | 1,517 | - | |||

다. 종류주식 발행현황

(1) 1우선주

| (단위 : 원) |

| 발행일자 | 2019년 10월 01일 | |||

| 주당 발행가액(액면가액) | - | 100 | ||

| 발행총액(발행주식수) | 1,336,420,000 | 13,364,200 | ||

| 현재 잔액(현재 주식수) | 1,336,420,000 | 13,364,200 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 우선주의 배당은 비참가적, 비누적적이며 보통주보다 액면금액을 기준으로 하여 연 1%를 금전으로 더 배당함. 우선주에 대한 배당은 보통주에 대한 배당을 하지 아니한 때와 주식에 의한 배당을 한때에는 적용하지 않음. |

||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 우선주의 의결권은 없음. 단, 우선주에 대하여 소정의 배당을 하지 아니한다는 결의가 있을 경우에는 그 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있는 것으로 함. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

※ 발행총액 및 현재 잔액은 액면가 기준입니다.

※ 당사 제1기 정기주주총회('20.03.25)에서 배당을 미실시함에 따라 동일자로 우선주에 대한 의결권이 부활하였습니다.

(2) 2우선주

| (단위 : 원) |

| 발행일자 | 2019년 10월 01일 | |||

| 주당 발행가액(액면가액) | - | 100 | ||

| 발행총액(발행주식수) | 298,630,000 | 2,986,300 | ||

| 현재 잔액(현재 주식수) | 298,630,000 | 2,986,300 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 액면금액 기준으로 연 2% 배당함. 단, 보통주의 배당률이 우선주의 배당율을 초과할 경우에는 그 초과분에 대하여 보통주와 동일한 비율로 참가시켜 배당함. | ||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 우선주의 의결권은 없음. 단, 우선주에 대하여 소정의 배당을 하지 아니한다는 결의가 있을 경우에는 그 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있는 것으로 함. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

※ 발행총액 및 현재 잔액은 액면가 기준입니다.

※ 당사 제1기 정기주주총회('20.03.25)에서 배당을 미실시함에 따라 동일자로 우선주에 대한 의결권이 부활하였습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사 2020년 사업보고서에 첨부된 정관의 최근 개정일은 2020년 3월 25일이며, 사업보고서 제출일 이후 개최된 제2기 정기주주총회(2021.03.29)에서 아래와 같이 '정관 일부 변경의 건'이 승인되었습니다.

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|---|---|---|

|

제2조(목적) 이 회사는 하기 사업을 영위함을 목적으로 한다. 1.~13. (생략) < 신 설 > 14. 전기 각호에 부대하는 일체의 사업 15. 기타 전기 각호에 관계된 사업 및 필요 또는 |

제2조(목적) 이 회사는 하기 사업을 영위함을 목적으로 한다. 1.~13. (현행과 같음) 14. 신재생에너지 발전사업 15. 수소용품의 제조, 판매, 서비스업 16. 수소생산시설, 수소연료공급시설의 설치 및 17. 수소연료의 생산, 공급, 판매사업 18. 전기자동차 충전사업 19. 전기 각호에 부대하는 일체의 사업 20. 기타 전기 각호에 관계된 사업 및 필요 또는 |

- 수소 및 전기의 생산, 충전, 판매 관련 목적사업 추가 - 조항번호 조정 |

|

< 신 설 > |

부칙(2021.03.29) 제1조(시행일) |

- 시행시기 반영 |

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 25일 | 제1기 정기주주총회 | - 제3조(본점 및 지점 등의 소재지) - 제27조(소집지) |

- 본점 소재지를 최소행정구역까지 표시 - 주주총회 소집지에 서울시 추가 |

| 2021년 03월 29일 | 제2기 정기주주총회 | - 제2조(목적) | - 수소 및 전기의 생산, 충전, 판매 관련 목적사업 추가 |

II. 사업의 내용

1. 사업의 개요

당사는 세계적으로 가속화되는 수소경제 전환에 발맞추어 수소 발전 연료전지 시장의 성장 기회를 극대화하고 미래 성장 재원을 적기에 확보하기 위하여 ㈜두산 연료전지 사업을 인적분할하여 2019년 10월 1일 설립되었습니다.

당사의 핵심 사업은 발전용 연료전지 사업으로, 발전용 연료전지 기자재 공급 및 연료전지 발전소에 대한 장기유지보수서비스 제공을 주요 사업으로 영위하고 있습니다. 매출 비중은 최근 사업연도를 기준으로 기자재 공급 86% 및 장기유지보수서비스 14%로 구성되어 있으며, 주요 고객사는 공공 및 민간 발전사업자입니다. 당사가 제작ㆍ공급하는 연료전지는 전기 및 열효율을 포함하는 복합효율이 높고 안정성이 우수하며 분산 발전이 가능한 친환경 발전원으로, 국내 발전용 연료전지 시장 누적점유율 1위를 기록하고 있습니다.

한국은 신재생에너지 공급의무화제도(RPS, Renewable Portfolio Standard) 도입, 수소경제 활성화 로드맵 발표 등 정부 정책을 중심으로 발전용 연료전지 시장 및 산업 생태계가 형성되어 왔습니다. 특히 2021년「수소경제 육성 및 수소 안전관리에 관한 법률」(이하 수소경제법)의 시행으로 수소경제 로드맵 이행을 위한 법률적 토대가 마련되었고, 2022년부터 청정수소 발전의무화제도(CHPS, Clean Hydrogen Energy Portfolio Standard) 도입이 예정되어 있어 향후 수소경제로의 전환 및 관련 시장의 성장은 더욱 가속화 될 것으로 예상됩니다.

당사는 이와 같은 수소경제 활성화 정책 및 시장 성장을 바탕으로 2020년 매출액 4,618억원, 영업이익 260억원의 경영실적을 기록하였으며, 2021년 반기에는 매출액 1,276억 및 영업이익 14억원을 기록하였습니다. 사업확대 측면에서는 세계 최초, 최대 규모(50MW)의 순수소 연료전지 발전소를 준공하여 탄소배출이 전혀 없는 수소경제의 이상적 발전소 모델을 실현하였고, NG/LPG Duel Fuel 모델을 사업화하였으며, 수소-전기-열 동시 생산이 가능한 Tri-gen 모델을 개발하여 실증 및 사업화를 앞두고 있습니다. 또한 미래성장을 위하여 익산공장 PAFC(인산형 연료전지) 생산시설 증설에 착수하였고, 차세대 SOFC(고체산화물 연료전지) 시스템 개발 및 생산설비 구축을 진행하고 있습니다.

탄소중립을 달성하기 위한 대체에너지로 수소 관련 기술의 중요성이 부각됨에 따라 향후 수소의 생산, 저장ㆍ운송, 활용 등 밸류체인 전 분야에서 다양한 사업기회가 확대될 것으로 예상됩니다. 당사는 원가 및 품질 경쟁력 강화를 통해 기존 사업의 경쟁력을 공고히하는 한편, 기술 다각화 및 신제품 개발을 추진하여 사업영역을 확장하고 '수소 경제의 Technical Leader' 라는 중장기 비전을 실현해 나가고자 합니다.

2. 주요 제품 및 서비스

가. 주요 제품 및 서비스 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품목 | 사용용도와 기능 | 제3기 반기 | 제2기 | 제1기 | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||||

| 발전용 연료전지 | 제품/상품 등 | 연료전지 주기기 | 발전설비 | 85,219 | 66.81% | 395,050 | 85.54% | 210,015 | 94.96% |

| 용역 | 장기유지보수서비스 | 발전설비 유지보수 | 42,341 | 33.19% | 66,789 | 14.46% | 11,156 | 5.04% | |

| 계 | 127,560 | 100.00% | 461,839 | 100.00% | 221,171 | 100.00% | |||

※ 제1기 사업연도는 분할설립 후 2019년 10월 1일부터 12월 31일까지입니다.

나. 주요 제품의 가격변동추이

국내 발전용 연료전지는 주로 발주처(공공 및 민간 발전사업자, SPC 등)가 진행하는 경쟁입찰 과정을 통하여 공급가격이 결정됩니다. 따라서 통상적인 제품단가가 형성되어 있지 않으며, 당사는 경쟁입찰 시 가격경쟁력 확보를 위하여 상시적으로 생산성 극대화 및 원가절감 노력을 기울이고 있습니다. 또한 세부 계약조건, 원자재 가격 및 시장 여건 등에 따라 공급가격이 변동될 수 있습니다.

3. 원재료 및 생산설비

가. 주요 원재료

(1) 주요 원재료 현황

당사가 매입하는 원재료는 크게 MBOP, EBOP 및 셀스택류로 구분됩니다. MBOP(Mechanical Balance of Plant)는 연료에서 수소를 개질하여 시스템에 공급하는 연료처리장치 관련 부품이며, EBOP(Electrical Balance of Plant)는 연료전지에서 생산된 직류전기(DC)를 교류전기(AC)로 변환하는 전력변환장치 관련 부품입니다. 셀스택은 수소와 산소의 전기화학 반응을 통해 전력을 생산하는 연료전지의 핵심 부품으로,당사는 셀스택 제조를 위하여 전극, 분리판 등을 매입하고 있습니다.

원재료의 주요 매입처는 하이에어코리아㈜, 데스틴파워㈜, ㈜두산 전자BG, ㈜제이앤엘테크 등이며, 이 중 ㈜두산 전자BG는 두산그룹 계열회사입니다. 전극을 제외한 원재료 공급시장의 독과점 정도는 낮은 편이며, 당사는 부품의 국산화 및 매입처와의 장기공급계약 체결을 통하여 공급의 안정성을 확보하기 위해 노력하고 있습니다.

당기 중 당사의 원재료 매입액은 다음과 같습니다.

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 제3기 반기 | 제2기 | 제1기 |

|---|---|---|---|---|---|

| 발전용 연료전지 | 원재료 | MBOP, EBOP 셀스택류 등 |

108,685 | 235,899 | 57,352 |

※ 제1기 사업연도는 분할설립 후 2019년 10월 1일부터 12월 31일까지입니다.

(2) 주요 원재료의 가격변동추이

공시대상기간 중 사업의 수익성에 중요한 영향을 미치는 원재료의 가격변동은 없었습니다. 연료전지 1대를 생산하는데 소요되는 비용을 기준으로 2021년 6월말 기준 MBOP 가격은 전년말 대비 변동이 없었으며, EBOP 가격은 5% 하락하였고, 셀스택류 가격은 4% 하락하였습니다. 원재료 가격은 원자재 가격, 환율 변동, 거래물량 규모 등에 따라 변동되며, 당사는 Supply Chain 개선 및 자재 국산화 등을 통한 원가절감 노력을 지속적으로 기울이고 있습니다.

나. 생산 및 설비

(1) 생산능력, 생산실적 및 가동률

| (단위 : MW, %) |

| 사업부문 | 품목 | 사업소 | 구분 | 제3기 반기 | 제2기 | 제1기 |

|---|---|---|---|---|---|---|

| 발전용 연료전지 | 연료전지 주기기 | 익산공장 | 당기 생산능력 | 45.0 | 63.0 | 15.8 |

| 당기 생산실적 | 41.3 | 66.4 | 16.3 | |||

| 평균가동률 | 92% | 105% | 103% |

※ 제1기 사업연도는 분할설립 후 2019년 10월 1일부터 12월 31일까지입니다.

[생산능력 산출근거]

- 기준용량(연료전지 Model 400) : 0.44MW/대

- 연간생산능력 : 0.44MW x 204대 = 90MW

- 분기별 생산능력 : 90MW ÷ 4 = 22.5MW

[평균가동률]

- 당기 생산실적 ÷ 당기 생산능력

(2) 생산설비 현황

당사는 전라북도 익산시에 소재한 연료전지 제조공장을 중심으로 생산 활동을 수행하고 있습니다. 당사의 생산에 중요한 시설로는 토지, 건물, 구축물, 기계장비, 차량운반구, 공기구, 비품 등이 있으며, 당사가 보유하고 있는 유형자산의 현황 및 당기 중 변동내역은 다음과 같습니다.

| (단위: 원) |

| 과 목 | 기초금액 | 취득 | 처분 | 감가상각비 | 기타 | 기말금액 |

|---|---|---|---|---|---|---|

| 토지 | 3,048,480,000 | 62,798,680 | - | - | - | 3,111,278,680 |

| 건물 | 8,785,440,559 | 126,925,730 | - | (137,461,410) | - | 8,774,904,879 |

| 구축물 | 3,250,230,180 | 2,918,615,110 | (1,727,883) | (286,718,482) | - | 5,880,398,925 |

| 기계장치 | 20,303,582,368 | 150,000,000 | - | (1,582,147,803) | 3,755,232,730 | 22,626,667,295 |

| 차량운반구 | 63,170,582 | - | - | (33,955,218) | - | 29,215,364 |

| 공기구 | 1,157,275,091 | 100,187,570 | - | (200,240,185) | 5,251,554 | 1,062,474,030 |

| 비품 | 582,597,804 | 655,571,445 | (1,062,751) | (217,675,528) | 251,746,300 | 1,271,177,270 |

| 건설중인자산 | 11,841,427,872 | 8,498,182,353 | - | - | (4,143,448,779) | 16,196,161,446 |

| 소 계 | 49,032,204,456 | 12,512,280,888 | (2,790,634) | (2,458,198,626) | (131,218,195) | 58,952,277,889 |

| 사용권자산_건물 | 2,231,813,574 | 5,232,207,497 | (395,579,119) | (681,976,033) | - | 6,386,465,919 |

| 사용권자산_차량운반구 | 45,344,118 | 222,377,486 | - | (49,593,684) | - | 218,127,920 |

| 소 계 | 2,277,157,692 | 5,454,584,983 | (395,579,119) | (731,569,717) | - | 6,604,593,839 |

| 합 계 | 51,309,362,148 | 17,966,865,871 | (398,369,753) | (3,189,768,343) | (131,218,195) | 65,556,871,728 |

| 차감) 정부보조금 | (25,973,278) | (24,790,365) | - | 4,587,825 | - | (46,175,818) |

| 차감 계 | 51,283,388,870 | 17,942,075,506 | (398,369,753) | (3,185,180,518) | (131,218,195) | 65,510,695,910 |

※ 보고서 제출일 현재 담보로 제공된 유형자산 내역은 없습니다.

(3) 투자 현황

생산시설 투자를 포함한 당사의 투자내역 및 투자계획은 다음과 같습니다. 투자계획은 예상 자료로써 영업 현황 및 회사의 여건에 따라 변경될 수 있습니다.

1) 투자내역

| (단위 : 백만원) |

| 사업부문 | 구분 | 투자대상 자산 | 투자효과 | 제3기 반기 | 제2기 | 제1기 |

| 발전용 연료전지 | 전략투자 | 기계장치, 공기구, 무형자산 등 | 제품 및 기술 개발, R&D 환경 개선 | 2,847 | 17,555 | - |

| 시설투자 | 건물, 구축물, 기계장치 등 | 생산시설 증설, 생산공정 개선 | 9,273 | 273 | - | |

| 운영투자 | 기계장치, 공기구, 소프트웨어 등 | EHS, IT 시스템 구축 | 1,477 | 1,146 | 300 | |

| 계 | 13,597 | 18,974 | 300 | |||

※ 제1기 사업연도는 분할설립 후 2019년 10월 1일부터 12월 31일까지입니다.

2) 투자계획

| (단위 : 백만원) |

| 사업부문 | 구분 | 예상투자총액 | 연도멸 예상투자액 | 투자효과 | |||

| 자산형태 | 금액 | 제3기 | 제4기 | 제5기 | |||

| 발전용 연료전지 | 전략투자 | 기계장치, 공기구, 무형자산 등 | 168,327 | 37,524 | 96,577 | 34,226 | 제품 및 기술 개발, R&D 환경 개선 |

| 시설투자 | 건물, 구축물, 기계장치 등 | 58,928 | 53,028 | 5,900 | - | 생산시설 증설, 생산공정 개선 | |

| 운영투자 | 기계장치, 공기구, 소프트웨어 등 | 7,195 | 1,995 | 2,640 | 2,560 | EHS, IT 시스템 구축 | |

| 계 | 234,450 | 92,547 | 105,117 | 36,786 | |||

4. 매출 및 수주상황

가. 매출에 관한 사항

(1) 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 제3기 반기 | 제2기 | 제1기 |

| 발전용 연료전지 | 제품/상품 등 | 연료전지 주기기 | 85,219 | 395,050 | 210,015 |

| 용역 | 장기유지보수서비스 | 42,341 | 66,789 | 11,156 | |

| 계 | 127,560 | 461,839 | 221,171 | ||

※ 제1기 사업연도는 분할설립 후 2019년 10월 1일부터 12월 31일까지입니다.

(2) 판매경로 및 판매방법

1) 판매경로

국내 발전용 연료전지의 판매는 주로 공공 및 민간 발전사업자가 진행하는 경쟁입찰에 회사의 영업조직이 직접 응찰하여 선정된 후, 발주처와 주기기 공급계약을 체결함으로써 이루어지고 있습니다. 그 외 SPC 사업의 경우 회사의 영업조직이 주주사 및 이해관계자와의 협업을 통해 사업을 개발하고, 사업성 검토 및 Project Financing을 거쳐 최종 주기기 공급계약을 체결하는 형태로 이루어지고 있습니다.

또한 연료전지 공급 후에는 해당 발전소의 원활한 운영을 위하여 공급한 주기기에 대해서 장기유지보수서비스계약(LTSA, Long Term Service Agreement)을 체결하여 유지보수 서비스를 제공하고 있습니다.

2) 판매조건

주기기 납품에 대한 대금 지급은 일반적으로 계약체결 후 발주사와 당사가 협의한 비율과 일정에 따라 선급금, 중도금 및 잔금으로 나누어 지급됩니다. 당사의 청구에 따라 협의된 비율의 선금을 지급받은 후, 주기기 납품에 따라 중도금을 지급받고, 최종 시운전을 통한 종합준공 시에 잔금을 지급받는 구조입니다.

장기유지보수서비스는 발전소 종합준공 후 일반적으로 10년 혹은 20년 동안 제공하며, 당사가 공급한 연료전지 주기기 전체 대수를 대상으로 연간 매출이 발생하게 됩니다.

3) 판매전략

당사는 현재 공급하고 있는 발전용 연료전지의 원가 경쟁력 및 품질 경쟁력을 강화하는 한편, 시장과 고객의 동향을 면밀히 파악하여 당사 연료전지를 활용할 수 있는 다양한 사업모델을 개발하고 있습니다. 또한 중장기적 시장확대 및 점유율 확보를 위하여 신규 모델을 적용할 수 있는 사업의 기반을 구축하고 있으며, 수소를 직접 연료로 사용하는 모델, NG/LPG Dual 연료 사용 모델 및 전기-열-수소 동시 생산이 가능한 Tri-gen 모델의 개발 등 적극적인 기술 개발을 통하여 고객에게 차별적인 가치를 제공하고자 노력하고 있습니다.

4) 주요 매출처 현황

당기 매출액 중 10% 이상을 구성하고 있는 주요 매출처 현황은 아래와 같습니다.

| (단위 : 백만원, %) |

| 주요 매출처 | 제3기 반기 매출액 | 비중 |

| 한국서부발전㈜ | 38,834 | 30.4% |

| 금호산업㈜ | 32,796 | 25.7% |

| 두산건설㈜ | 13,139 | 10.3% |

| 기타 | 42,791 | 33.6% |

| 계 | 127,560 | 100.0% |

나. 수주상황

| (단위 : 억원) |

| 품목 | 기초 (2020.12.31) |

신규수주 | 매출계상 | 기말 (2021.06.30) |

|---|---|---|---|---|

| 연료전지 주기기 | 2,458 | 224 | 852 | 1,830 |

| 장기유지보수서비스 | 25,978 | 336 | 424 | 25,890 |

| 합 계 | 28,436 | 560 | 1,276 | 27,720 |

※ 상기 수주금액은 VAT 미포함 기준이며, 당사의 수주인식 기준으로 작성되어 실제 계약체결 상황과는 차이가 있을 수 있습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

(1) 위험관리 개요

당사의 재무위험관리는 시장위험, 신용위험, 유동성위험 및 자본위험과 같은 다양한 재무위험 하에서도 안정적이고 지속적인 경영성과를 창출할 수 있도록 재무구조 개선 및 자금운영의 효율성을 제고하는데 있습니다.

재무위험 관리활동은 주로 자금부서에서 주관하고 있으며 관련 부서와의 긴밀한 협조하에 재무위험 관리정책 수립 및 재무위험 식별, 평가, 헷지 등의 실행활동을 하고 있습니다. 또한, 정기적으로 재무위험 관리정책의 재정비, 재무위험 모니터링 등을 통해 재무위험으로부터 발생할 수 있는 영향을 최소화하는데 주력하고 있습니다.

(2) 위험관리 내용

1) 시장위험

1-1) 외환위험

당반기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| USD | 합계 | USD | 합계 | |

| 외화 금융자산 | 84,023,406,039 | 84,023,406,039 | 76,159,234,078 | 76,159,234,078 |

| 외화 금융부채 | 46,073,846,131 | 46,073,846,131 | 23,523,714,411 | 23,523,714,411 |

| 차감 계 | 37,949,559,908 | 37,949,559,908 | 52,635,519,667 | 52,635,519,667 |

당반기말과 전기말 현재 다른 모든 변수가 일정하고 각 외화에 대한 기능통화의 환율이 10% 변동 시 당사의 세전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당반기 | 전기 | ||

|---|---|---|---|---|

| 10% 환율 인상시 | 10% 환율 인하시 | 10% 환율 인상시 | 10% 환율 인하시 | |

| 세전순이익 | 3,794,955,990 |

(3,794,955,990) |

5,263,551,966 | (5,263,551,966) |

상기 민감도 분석은 당반기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채를 대상으로 하였습니다.

1-2) 이자율위험

당반기말과 전기말 현재 이자율 변동위험에 노출된 변동금리부 금융부채는 없으며, 금융자산은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 금융자산 | 14,723,333,454 | 32,353,009,936 |

당반기말과 전기말 현재 다른 모든 변수가 일정하고 변동금리부 금융자산의 이자율이 100bp 변동시 당사의 세전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당반기 | 전기 | ||

|---|---|---|---|---|

| 100bp상승시 | 100bp하락시 | 100bp상승시 | 100bp하락시 | |

| 세전순이익 | 147,233,334 | (147,233,334) | 323,530,099 | (323,530,099) |

1-3) 가격위험

당사는 상장지분상품과 관련하여 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 가격변동위험에 노출되어 있으며, 당사의 경영진은 상장지분상품의 가격변동위험을 정기적으로 측정하고 있습니다. 또한 포트폴리오 내 중요한 투자는 개별적으로 관리되며 모든 취득과 매각 결정에는 이사회의 승인이 필요합니다.

2) 신용위험

당사는 금융상품의 당사자 중 일방이 의무를 이행하지 않아 상대방에게 재무손실을 입힐 신용위험에 노출되어 있습니다. 신용위험은 주로 거래처에 대한 매출채권 및 기타채권 뿐 아니라, 지분증권 성격이 아닌 기타포괄손익-공정가치측정금융자산, 당기손익-공정가치측정금융자산, 금융기관예치금, 파생금융상품 및 지급보증한도액 등으로부터 발생하고 있습니다. 당사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다.

당사는 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다.

또한, 당사는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 정기적으로 회수지연 현황 및 회수대책을 보고하고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

당반기말과 전기말 현재 신용위험에 노출된 금융자산은 다음과 같으며, 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 36,440,764,189 | 132,365,584,385 |

| 장ㆍ단기투자증권: | ||

| - 당기손익-공정가치 측정 금융자산 | 335,137,673,170 | 264,908,689,686 |

| 매출채권 및 기타채권 | 157,852,996,327 | 150,617,068,653 |

| 합 계 | 529,431,433,686 | 547,891,342,724 |

상기 외, 당사가 제공한 금융보증 등 계약의 경우 피보증인의 청구에 의하여 당사가 지급하여야 할 지급보증액(동 보고서 'Ⅲ. 재무에 관한 사항'의 '5. 재무제표 주석' 중 주석 30 참조)이 신용위험에 노출된 최대금액입니다.

당반기말과 전기말 현재, 예상 모형을 사용하여 표시한 당사의 매출채권 및 기타채권에 대한 신용위험노출에 대한 정보는 다음과 같습니다.

2-1) 당반기말

| (단위: 원) |

| 구 분 | 금융자산의 개별 및 집합으로 평가하는 채권 | 합계 | ||||

|---|---|---|---|---|---|---|

| 만기미도래 | 0~3개월 이하 | 3개월 초과~ 6개월 이하 |

6개월 초과 ~ 1년 이하 |

1년 초과 | ||

| 매출채권 | 38,658,951,514 | 17,758,074,834 | 14,514,444,429 | 1,083,915,579 | 3,382,785,938 | 75,398,172,294 |

| 미수금 | 8,729,015,131 | 5,587,136,789 | 13,493,858,659 | 13,317,069,213 | 41,505,762,542 | 82,632,842,334 |

| 미수수익 | 1,329,197 | - | - | - | - | 1,329,197 |

| 대여금 | 425,942,792 | - | - | - | - | 425,942,792 |

| 보증금 | 1,958,791,590 | - | - | - | - | 1,958,791,590 |

| 합 계 | 49,774,030,224 | 23,345,211,623 | 28,008,303,088 | 14,400,984,792 | 44,888,548,480 | 160,417,078,207 |

2-2) 전기말

| (단위: 원) |

| 구 분 | 금융자산의 개별 및 집합으로 평가하는 채권 | 합계 | ||||

|---|---|---|---|---|---|---|

| 만기미도래 | 0~3개월 이하 | 3개월 초과~ 6개월 이하 |

6개월 초과 ~ 1년 이하 |

1년 초과 | ||

| 매출채권 | 44,849,532,087 | 3,451,713,124 | 13,661,091,814 | 10,472,515,494 | 61,952,176 | 72,496,804,695 |

| 미수금 | 18,258,457,792 | 7,696,312,351 | 5,125,803,367 | 15,600,019,971 | 32,423,916,300 | 79,104,509,781 |

| 미수수익 | 24,953,555 | - | - | - | - | 24,953,555 |

| 대여금 | 379,138,874 | - | - | - | - | 379,138,874 |

| 보증금 | 1,094,662,000 | - | - | - | - | 1,094,662,000 |

| 합 계 | 64,606,744,308 | 11,148,025,475 | 18,786,895,181 | 26,072,535,465 | 32,485,868,476 | 153,100,068,905 |

3) 유동성위험

당사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다.

당사는 정기적인 자금수지계획의 수립을 토대로 영업활동, 투자활동, 재무활동에서의 자금수지를 미리 예측해 금융부채와 금융자산의 만기구조를 대응시키고 있으며, 이를 통해 필요 유동성 규모를 사전에 확보하고 유지하여 향후에 발생할 수 있는 유동성 리스크를 사전에 관리하고 있습니다.

당반기말과 전기말 현재 주요 금융부채의 명목가액에 대한 연도별 상환계획은 다음과 같습니다.

3-1) 당반기말

| (단위: 원) |

| 구 분 | 장부금액 | 현금흐름 합계 | 1년 미만 | 1년 초과 5년 이하 | 5년 초과 |

|---|---|---|---|---|---|

| 유동부채 : | |||||

| - 매입채무 | 89,173,156,110 | 89,173,156,110 | 89,173,156,110 | - | - |

| - 기타채무 | 12,793,798,123 | 12,793,798,123 | 12,793,798,123 | - | - |

| - 유동성사채 | 98,961,602,038 | 100,381,668,750 | 100,381,668,750 | - | - |

| - 유동성리스부채 | 2,031,002,475 | 2,101,749,304 | 2,101,749,304 | - | - |

| 소 계 | 202,959,558,746 | 204,450,372,287 | 204,450,372,287 | - | - |

| 비유동부채 : | |||||

| - 리스부채 | 4,597,613,093 | 5,505,533,330 | - | 5,309,999,222 | 195,534,108 |

| - 장기기타채무 |

198,831,892 | 198,831,892 | - | 198,831,892 | - |

| 소 계 | 4,796,444,985 | 5,704,365,222 | - | 5,508,831,114 | 195,534,108 |

| 합 계 | 207,756,003,731 | 210,154,737,509 | 204,450,372,287 | 5,508,831,114 | 195,534,108 |

3-2) 전기말

| (단위: 원) |

| 구 분 | 장부금액 | 현금흐름 합계 | 1년 미만 | 1년 초과 5년 이하 | 5년 초과 |

|---|---|---|---|---|---|

| 유동부채 : | |||||

| - 매입채무 | 74,017,714,935 | 74,017,714,935 | 74,017,714,935 | - | - |

| - 기타채무 | 7,204,897,355 | 7,204,897,355 | 7,204,897,355 | - | - |

| - 유동성사채 | 98,896,648,477 | 102,750,243,750 | 102,750,243,750 | - | - |

| - 유동성리스부채 | 1,391,738,216 | 1,428,209,196 | 1,428,209,196 | - | - |

| 소 계 | 181,510,998,983 | 185,401,065,236 | 185,401,065,236 | - | - |

| 비유동부채 : | |||||

| - 리스부채 | 930,013,162 | 1,092,281,127 | - | 930,281,127 | 162,000,000 |

| - 장기기타채무 |

114,262,335 | 114,262,335 | - | 114,262,335 | - |

| 소 계 | 1,044,275,497 | 1,206,543,462 | - | 1,044,543,462 | 162,000,000 |

| 합 계 | 182,555,274,480 | 186,607,608,698 | 185,401,065,236 | 1,044,543,462 | 162,000,000 |

상기 금융부채의 잔여만기 구간별 금액은 할인하지 않은 계약상 원금으로 재무상태표상 금융부채의 장부금액과 차이가 있으며, 미래에 지급할 금융부채 이자가 포함되어 있습니다. 한편, 상기 비파생금융부채와 별도로 당반기말 현재 당사가 제공한 금융보증계약으로 인하여 피보증인의 청구에 의해 부담할 수 있는 보증의 최대금액은 동 보고서 'Ⅲ. 재무에 관한 사항'의 '5. 재무제표 주석' 중 주석 30와 같습니다.

4) 자본위험

당사의 자본위험관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적자본구조를 유지하는 것입니다.

최적자본구조를 달성하기 위하여 동종산업내의 타사와 마찬가지로 부채비율에 기초하여 자본을 관리하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있습니다.

당반기말과 전기말 현재 부채비율은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 부채총계 | 358,835,173,477 | 277,643,740,117 |

| 자본총계 | 508,466,751,597 | 512,544,165,865 |

| 예금(*1) | 36,440,764,189 | 132,365,584,385 |

| 사채(*2) | 98,961,602,038 | 98,896,648,477 |

| 부채비율 | 70.6% | 54.2% |

| 순차입금비율(*3) | 12.3% | (6.5%) |

(*1) 예금은 현금및현금성자산 및 단기금융상품으로 구성되어 있습니다.

(*2) 사채할인발행차금이 차감된 금액입니다.

(*3) (사채-예금)/자본 총계 입니다.

나. 파생상품 및 풋백옵션 등 거래 현황

(1) 파생상품 개요

당사의 파생상품의 개요는 다음과 같습니다.

| 구분 | 종류 | 개요 |

| 현금흐름위험회피 | 상품선물 | 원재료 예상구매가격 변동에 대한 현금흐름 변동위험을 회피하기 위하여 상품 선물 매입계약을 체결 |

(2) 파생상품 평가내역

당반기말 현재 당사의 파생상품평가내역은 다음과 같습니다.

| (단위: USD, 원) |

| 구 분 | 매 입 | 매 도 | 파생상품평가부채 | 파생상품평가손실(*) (기타포괄손익누계액) |

||

| 통화 | 금 액 | 통화 | 금 액 | |||

| 상품선물 | USD | 2,457,000 | USD | 2,253,090 | 230,418,300 | 230,418,300 |

| USD | 1,582,000 | USD | 1,506,820 | 84,953,400 | 84,953,400 | |

| 합 계 | USD | 4,039,000 | USD | 3,759,910 | 315,371,700 | 315,371,700 |

| (*) 법인세효과가 반영되지 않은 금액입니다. |

(3) 기타 옵션계약 등

해당사항이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

| 계약상대방 | 계약유형 | 계약체결일 | 목적 및 내용 |

| Doosan Fuel Cell America, Inc. | 기술도입계약 | 2019.10.01 | 연료전지 제작 및 서비스 기술의 이전 및 사용 |

| Ceres Power Limited | 기술협력계약 | 2020.10.19 | 고체산화물 연료전지(SOFC) 셀스택 제조기술 도입 및 양산기술 개발 |

나. 연구개발활동

(1) 연구개발활동의 개요

당사는 발전용 연료전지의 제품 경쟁력 향상 및 신제품 개발을 통한 미래시장 확보를 목표로 기술 개발 및 투자를 진행하고 있으며, 수소경제 이행을 위한 시장 선도 기술의 개발을 위하여 노력하고 있습니다. 당사의 연구개발활동 조직 및 주요 업무는 다음과 같습니다.

| 소속 | 팀명 | 주요업무 |

|---|---|---|

| R&D/신사업본부 | 개발1팀 | 시스템 설계 & 제어기(HW/SW) 개발, 전력변환 시스템 개발 |

| 개발2팀 | 시스템 Layout & 구조 설계, 셀스택 및 주변 장치 개발 | |

| SOFC개발팀 | SOFC 연료전지 시스템 개발 | |

| FPS/Sustaining팀 | 연료 전처리 시스템 개발 및 제품 품질/Site Issue 개선 | |

| 기술기획팀 | 중장기 기술개발 전략 수립 및 과제 관리 |

(2) 연구개발비용

| (단위 : 백만원) |

|

과 목 |

제3기 반기 | 제2기 | 제1기 | 비고 | |

|---|---|---|---|---|---|

|

연구개발비용 총계* |

2,217 | 3,978 | 666 | - | |

|

(정부보조금) |

(91) | (55) | (5) | - | |

| 연구개발비용 | 2,126 | 3,923 | 661 | - | |

| 회계 처리 |

개발비 자산화(무형자산) | 145 | - | - | - |

| 연구개발비(비용) | 1,981 | 3,923 | 661 | - | |

| 매출액 | 127,560 | 461,839 | 221,171 | - | |

|

연구개발비 / 매출액 비율 [연구개발비용 총계÷당기매출액×100] |

1.7% | 0.9% | 0.3% | - | |

※ 연구개발비용 총계 : 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액※ 제1기 사업연도는 분할설립 후 2019년 10월 1일부터 12월 31일까지입니다.

(3) 연구개발실적

1) 연구개발 현황

| (단위 : 건) |

| 구분 | 개량/개선 | 신기술/신제품 | 미래사업 | 합계 |

| 과제수 | 5 | 3 | 4 | 12 |

2) 주요 연구개발 과제 및 실적

| 과제유형 | 과제명 | 기대효과 | 비고 |

| 개량/개선 | 수소 연료전지 성능개선 모델 개발 | 성능/품질 개선 | |

| 개량/개선 | LPG/LNG 연료전지 성능개선 모델 개발 | 성능/품질 개선 | |

| 개량/개선 | 전력변환장치 원가개선 모델 개발 | 원가 개선 | |

| 개량/개선 | PAFC 연료전지 원가개선 모델 개발 | 원가 개선 | |

| 개량/개선 | 통합열교환 시스템 개발 | 성능/품질 개선 | |

| 신기술/신제품 | Tri-gen 연료전지 시스템 개발 | 시장 경쟁력 강화 | 국책과제 |

| 신기술/신제품 | 차세대 PAFC 연료전지 시스템 개발 | 시장 경쟁력 강화 | |

| 신기술/신제품 | SSC(Site Supervisor Controller) 개발 | 시장 경쟁력 강화 | |

| 미래사업 | 차세대 연료전지용 촉매 개발 | 미래 경쟁력 확보 | |

| 미래사업 | 차세대 연료전지용 분리판 개발 | 미래 경쟁력 확보 | |

| 미래사업 | SOFC 연료전지 시스템 개발 | 미래 경쟁력 확보 | 국책과제 |

| 미래사업 | PEM 수전해 시스템 개발 | 미래 경쟁력 확보 | 국책과제 |

7. 기타 참고사항

가. 환경 관련 규제에 관한 사항

당사는 제품 생산 및 사용과 관련된 환경 이슈를 파악하여 환경 영향을 최소화하기 위하여 노력하고 있으며, 강화되는 환경 관련 규제에 적극적으로 대응하고 있습니다.

(1) 사업장 환경 관리

1) 대기 관리

당사는「대기환경보전법」의 준수는 물론 사업활동으로 인한 대기오염을 최소화하기 위하여 대기오염물질의 배출시설 및 방지시설을 철저하게 관리하고 있습니다. 사업장에서 발생하는 대기오염물질은 방지시설의 설치 및 운영을 통해 효과적으로 제거하고 있으며, 사업장 외부로 배출되는 대기오염물질에 대해 법적 배출 허용 기준의 50% 이하 수준으로 자사 기준치를 설정하여 관리하고 있습니다.

2) 수질 관리

당사는「물환경보전법」을 준수하고 있으며, 수자원의 보호 및 절약을 위해 상시적으로 관리하고 있습니다. 제품 생산 과정에서 발생하는 폐수의 대부분은 자체적으로 폐수 재이용 프로세스를 통해 각 공정에 다시 공급함으로써 사업장 외부로의 폐수 배출을 최소화하고 용수 사용량을 절약하고 있습니다.

3) 폐기물 관리

당사는「폐기물 관리법」에 따라 엄격하게 폐기물을 관리하고 있습니다. 사업장에서 발생하는 폐기물을 종류별로 세분화하여 별도의 건물로 지어진 폐기물 보관장 내에 철저히 구분하여 보관하고 있으며, 폐기물 처리를 위탁하기 전 해당 업체를 방문하여 관련 인허가 여부, 처리능력 등 적법성을 평가하여 적합 판정을 받은 업체를 통해서만 폐기물을 위탁처리 하고 있습니다. 또한 매년 지속적으로 소각하거나 매립하는 폐기물의 비율을 낮추고, 재활용하는 폐기물의 비율을 높이기 위하여 지속적으로 폐기물 발생 내역을 모니터링 하고 있습니다.

(2) 기후변화 대응

당사는 온실가스 배출량 및 에너지 소비량이「저탄소 녹색성장 기본법」이 정하는 관리업체 지정 기준량에 미달하여 법적 관리대상에 포함되지 않습니다. 다만, 기후변화 대응에 적극 동참하기 위하여 IPCC 가이드라인과 국가별 관리 지침에 근거하여 온실가스 배출량을 정기적으로 산정하고 있으며, 이를 기반으로 사업장의 온실가스 배출 저감 활동을 전개해 나가고 있습니다.

나. 시장여건 및 영업의 개황

(1) 시장 여건

1) 연료전지 개요

연료전지는 수소와 산소의 전기화학 반응을 이용하여 연소과정 없이 전기를 생산하는 발전 장치로, 환경오염물질의 배출 없이 전기와 열을 동시에 생산할 수 있는 고효율 친환경 에너지원입니다.

연료전지는 전해질의 종류에 따라 인산형 연료전지(PAFC, Phosphoric Acid Fuel Cell), 고체산화물 연료전지(SOFC, Solid Oxide Fuel Cell), 용융탄산염 연료전지(MCFC, Molten Carbonate Fuel Cell), 고분자전해질 연료전지(PEMFC, Polymer Electrolyte Membrane Fuel Cell) 등으로 분류되며, 각 연료전지는 고유의 특성에 따라 발전용, 가정/건물용, 수송용, 휴대용 등으로 분류되어 활용되고 있습니다.

[연료전지의 종류]

| 구분 | 고분자전해질 연료전지 (PEMFC) |

인산형 연료전지 (PAFC) |

용융탄산염 연료전지 (MCFC) |

고체산화물 연료전지 (SOFC) |

| 전해질 | 고분자막 | 인산염 | 용융탄산염 | 고체산화물 |

| 작동온도 | 50~100℃ | 150~250℃ | 650℃ | 600~900℃ |

| 주 촉매 | 백금 | 백금 | Perovskites | 니켈 |

| 전기효율 | < 40% | 40~45% | 45~60% | 50~60% |

| 복합효율 | - | 90% | 88% | - |

| 주용도 | 수송용 휴대용 |

발전용 가정/건물용 |

발전용 가정/건물용 |

발전용 가정/건물용 |

※ 각 연료전지 제조사별 차이 존재

당사는 PAFC 연료전지 기술을 기반으로 하여 발전용 연료전지 사업을 영위하고 있으며, 기존 발전원 대비 발전용 연료전지의 특징 및 장점은 다음과 같습니다. 첫째, 고효율ㆍ고밀도 발전원입니다. 연료전지는 화학에너지를 직접 전기로 변환하는 방식으로 기존 화석연료 발전원 대비 전력 손실을 줄이고 높은 발전효율을 얻을 수 있습니다. 또한 타 신재생에너지원과 비교시 소요 면적이 작고 자연 환경의 제약없이 안정적인 가동이 가능하다는 장점이 있습니다.

둘째, 친환경 발전원입니다. 연료전지는 연소과정이 없어 질소산화물 발생이 거의 없으며 연료의 황 성분은 장치 내에서 모두 제거되도록 설계되어 있습니다. 또한 높은 발전 효율을 바탕으로 CO2 배출량을 줄일 수 있으며, 별도의 운동 에너지가 필요치 않아 소음 및 분진의 피해가 거의 없습니다. 향후 수소기술의 개발로 그린수소의 생산이 일반화될 경우, 연료전지는 오염물질이 전혀 배출되지 않는 에너지 설비로써 활용될 것으로 기대됩니다.

셋째, 분산형 전원에 적합합니다. 연료전지는 최종 소비자 인접지에 설치하여 전력과 열을 공급할 수 있는 고효율 친환경 에너지원으로, 기존 에너지원 대비 송전 및 변전 과정에서 발생하는 전력 손실이 없고 송변전 설비의 설치로 인해 발생하는 경제적ㆍ사회적 비용을 줄일 수 있습니다.

2) 산업의 특성

발전용 연료전지는 공공 및 민간 발전사업자에게 연료전지 기자재를 공급하고 장기유지보수서비스를 제공하는 산업으로, 기술적 난이도가 높고 실증 및 상용화에 오랜 시간이 소요되어 진입 장벽이 높습니다. 또한 제품 경쟁력의 핵심인 기술 개발과 양산 시설 확보를 위한 지속적인 투자가 필요해 전 세계 소수 업체만이 원천기술 및 제조시설을 보유하고 있으며, 원가 절감 및 에너지 효율 향상을 위한 기술 개발 노력을 지속하고 있습니다.

또한 연료전지는 경제적, 환경적 측면에서 긍정적 파급효과를 가지고 있는 산업입니다. 경제적 측면에서는 수소의 생산, 저장, 운송, 활용 등 밸류체인 전반에 걸쳐 다양한 연계 산업의 인프라 투자와 고용 확대를 유발하여 수소경제로의 이행을 촉진할 것으로 기대됩니다. 환경적 측면에서는 온실가스 및 미세먼지, 질산화물, 황산화물 등 오염물질의 배출이 거의 없는 친환경 에너지원으로서 환경 개선에 기여하고 있습니다.

3) 산업의 성장성

발전용 연료전지는 친환경ㆍ고효율 에너지원으로, 분산전원의 최적 에너지 전환 기술로 부상하면서 전 세계적으로 투자규모와 시장이 확대되고 있습니다. 한국 정부도 신재생에너지의 이용ㆍ보급 촉진 및 민간 주도의 자생력 있는 수소경제 구축을 목적으로 정책적 지원을 통해 전후방산업을 육성하고 있습니다.

현재 발전용 연료전지는「신에너지 및 재생에너지 개발ㆍ이용ㆍ보급 촉진법」(이하 신재생에너지법)에 따른 신재생에너지 공급의무화제도(RPS, Renewable Portfolio Standard)를 바탕으로 초기 시장 및 인프라가 형성되어 2021년 6월말 기준 675MW(출처 : 전력통계정보시스템) 규모가 설치되었습니다.

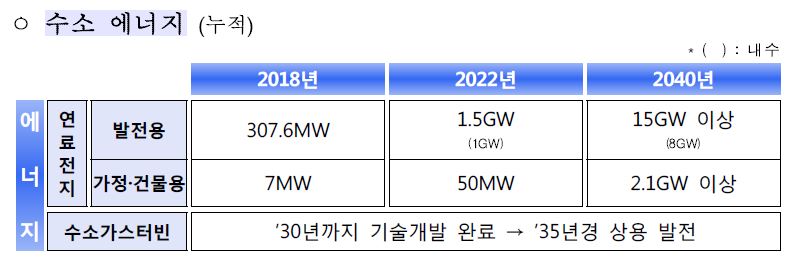

2019년 1월에 발표된 '수소경제 활성화 로드맵'에 따르면 정부는 발전용 연료전지의 설치규모를 2022년까지 1.5GW(내수 1GW), 2040년까지 15GW(내수 8GW 및 수출 7GW)로 확대하는 것을 목표로 하고 있습니다. 이러한 로드맵상 보급목표의 달성을 위하여 2020년 10월 수소경제위원회에서 수소경제 기본계획 수립 시 발전용 연료전지의 중장기 및 연도별 보급목표를 설정하고, 현행 신재생에너지 공급의무화제도(RPS)에서 발전용 연료전지를 분리한 청정수소 발전의무화제도(CHPS, Clean Hydrogen Energy Portfolio Standard)를 2022년부터 시행하기로 하는 등 구체적인 이행 계획을 추진하고 있어 향후 발전용 연료전지 시장은 지속적인 성장세를 보일 것으로 예상됩니다.

|

|

연료전지 보급목표 (출처 : 수소경제 활성화 로드맵) |

4) 경기변동의 특성 및 계절성

국내 발전용 연료전지 시장은 정부의 에너지 정책을 바탕으로 공공 및 민간 발전사업자들이 발주하는 시장으로, 경기변동 및 계절성의 영향이 크지 않습니다. 연료전지 시장에 영향을 미치는 핵심 요인은 정부의 신재생에너지 및 수소경제 활성화 정책 동향이며, 기타 부수적인 요인으로는 신재생에너지 전력 시장의 수급 상황 및 신재생에너지 공급인증서(REC, Renewable Energy Certificate) 가격의 변동성, 수소 공급을 위한 NG/LPG 등 연료 가격, 연료전지에 대한 주민수용성 등이 있습니다.

5) 경쟁요소

국내 발전용 연료전지 시장은 주로 입찰을 통해 형성되며, 응찰 시 제출하는 정량지표 평가를 통해 낙찰 업체가 선정됩니다. 주요 평가 지표로는 발전 성능(파워, 효율, 가동율 등)과 가격(기기, 설치 및 서비스 가격)이 있으며, 그 외에 공급 실적, 장기 운영검증 여부, 회사의 재무구조 등도 중요하게 고려됩니다.

당사가 제작ㆍ공급하는 PAFC 연료전지는 상용화가 검증된 안정된 기술로 높은 발전/열 복합효율(90%)을 구현하여 국내 발전용 연료전지 시장을 선도하고 있습니다. 특히 발생열을 지역난방, 냉동창고, 온천, 스마트팜 등 열원이 필요한 곳에 활용할 수 있고, NG, LPG, 수소 등 다양한 연료를 활용할 수 있는 제품 Line-up을 보유하고 있어 지역의 연료사용 특성에 맞는 연료전지 공급이 가능합니다. 또한 상대적으로 작동온도가 낮은 저온형 연료전지로 핵심 부품의 장기간(10년) 수명 보증이 가능하고, 재료의 선택이 자유로워 제품의 가격 경쟁력이 높다는 장점이 있습니다.

6) 자원조달의 특성

발전용 연료전지의 원천기술 개발 및 최초 상용화는 미국 기업들에 의해 주도되어 초기에는 관련 원재료 업체들이 북미 및 유럽에 편중되어 있었으나, 부품의 안정적인 조달 및 원가 경쟁력 강화를 위하여 부품의 국산화를 지속적으로 추진하고 있습니다.

7) 관계 법령 또는 정부의 규제 및 지원 등

연료전지는 신재생에너지법상 신에너지로 분류되어 정부의 신재생에너지 정책과 밀접한 관계를 가지고 있습니다. 정부는 에너지원의 다양화, 에너지의 안정적인 공급 및 환경친화적인 에너지 구조로의 전환 등을 목적으로 신재생에너지 사업을 집중적으로 육성하고 있습니다.

또한 수소경제로의 이행 촉진을 위하여「수소경제 육성 및 수소 안전관리에 관한 법률」(이하 수소경제법)이 제정되어 2021년 2월 5일부터 시행되었습니다. 수소경제법은 수소경제 기본계획 수립, 수소경제위원회 출범 등 수소경제 이행 추진체계 마련, 수소산업 기반 조성을 위한 정책적 지원, 수소안전관리 체계 구축 등을 규정하고 있어 발전용 연료전지 시장의 성장에 긍정적인 영향을 미칠 것으로 예상됩니다. 특히, 2020년 10월 수소경제위원회의 결의 내용에 따르면 수소경제 기본계획 수립 시 발전용 연료전지의 보급목표를 설정하고, 수소경제법 개정을 통해 2022년부터 청정수소 발전의무화제도(CHPS, Clean Hydrogen Energy Portfolio Standard)를 시행하기로 하는 등 수소경제법은 발전용 연료전지의 지속적이고 체계적인 보급을 위한 핵심적인 법적 근거로 기능할 것으로 전망됩니다.

(2) 영업의 개황

1) 영업개황

당사는 발전용 연료전지 시장의 잠재적 기회를 적기에 극대화하고 미래 성장 사업의 원활한 투자 유치를 위하여 ㈜두산 연료전지 사업부문을 인적분할하여 2019년 10월 1일 설립되었습니다. 당사는 발전용 연료전지 사업을 단일 사업으로 영위하고 있으며, 주요 사업 내용은 발전용 연료전지 기자재 공급 및 연료전지 발전소에 대한 장기유지보수 서비스 제공 등입니다.

연료전지는 발전 효율이 높고 안정성이 우수하며 분산 발전이 가능한 친환경 발전원으로, 정부는 신재생에너지 보급 및 수소경제 활성화 정책의 일환으로 연료전지 시장 및 산업 인프라 조성을 추진하고 있으며, 당사는 이러한 정책 시장의 성장을 바탕으로 기술 개발과 다양한 사업 모델 확장에 주력하고 있습니다.

2) 시장점유율

공식적으로 발표되는 발전용 연료전지 시장점유율 자료는 없으며, 당사의 내부자료 및 분석을 바탕으로 추정한 시장점유율은 다음과 같습니다.

| (단위 : %) |

| 사업부문 | 2021년 6월 | 2020년 | 2019년 | 비고 |

|---|---|---|---|---|

| 발전용 연료전지 | 10% | 70% | 73% | 국내 시장 기준 |

※ 상기 자료 중 2019년 10월 이전은 분할 전 ㈜두산 연료전지 사업부문 실적 기준입니다.

※ 시장점유율은 국내 발전용 연료전지 발주규모 대비 당사 수주실적 기준으로 산정하였습니다.

3) 시장의 특성

발전용 연료전지는 친환경 고효율 분산전원으로 각국 정부의 에너지 정책을 바탕으로 빠르게 성장하고 있으며, 기술적 진입장벽이 높아 두산퓨얼셀, 미국의 Bloom Energy, Fuelcell Energy 등 상용화된 기술을 보유한 소수 업체를 중심으로 경쟁이 심화되는 양상을 보이고 있습니다.

당사의 주력 시장인 한국은 글로벌 보급량의 약 40%를 점유하며 세계 최대의 연료전지 발전시장으로 성장하였습니다. 이는 연료전지 산업 육성을 위한 정부의 정책적 지원과 설치면적이 작고 기상조건과 무관하게 안정적인 가동이 가능한 연료전지의 특성에 기인합니다. 또한 한국은 완비된 LNG망을 활용하여 연료전지 발전소에 천연가스 공급이 용이하게 이루어지는 등 연료전지 발전을 위한 제반 여건을 갖추고 있습니다. 향후에도 국내 시장은 발전용 연료전지의 보급 확대와 함께 발전단가 하락을 통한 경제성 확보와 전후방 연계사업의 성장 등 질적인 성장을 지속할 것으로 예상됩니다.

4) 신규사업의 내용 및 전망

당사는 성장 가속화 및 미래시장 확보를 위하여 LPG 연료 사용 모델, Tri-gen 모델 등 신제품 개발을 추진하고 있습니다. LPG 연료 사용 모델은 NG와 LPG를 함께 사용할 수 있어 연료 가격과 설치 지역의 연료사용 특성에 따라 효율적인 발전이 가능한 모델로, 개발 및 실증을 완료하고 사업화에 성공하였습니다. Tri-gen 모델은 전기-열-수소 생산이 가능한 모델로 현재 국책과제로 개발이 진행되고 있으며, 실증 후 상용화 될 예정입니다. Tri-gen 모델은 분산전원으로써 전기와 열을 공급하는 동시에 도심 내 수소충전소로 기능할 수 있어 향후 수소경제 이행을 위한 기반 시설로 활용될 것으로 예상됩니다.

또한 당사는 기술 포트폴리오 다각화를 통한 시장지배력의 강화를 위하여 기존의 PAFC(인산형 연료전지) 기술 외에 SOFC(고체산화물 연료전지) 기술의 확보를 추진하고 있습니다. 발전용 SOFC 시스템은 800℃ 이상 고온에서 가동되어 전력효율은 높으나 기대수명이 짧다는 단점이 있으며, 당사는 이러한 단점을 보완할 수 있는 저온형 SOFC 시스템을 개발하여 시장경쟁력을 확보하고자 합니다. 이를 위하여 현재 발전용 중저온형 SOFC 시스템 개발을 국책과제로 수행하고 있으며, 영국의 연료전지 기술업체인 세레스파워(Ceres Power)와 협력하여 핵심 부품인 셀스택의 양산기술을 개발하고 있습니다. 생산설비는 2023년까지 724억원을 투자하여 50MW 규모로 구축할 예정으로, 2024년부터 제품 양산이 시작될 것으로 예상됩니다.

한편, 향후 수소경제의 급격한 확대로 다양한 사업기회가 발생할 것으로 예상됨에 따라 당사는 관련 신사업에 진출하기 위한 계획을 수립 중에 있습니다. PEM(고분자 전해질) 기술 기반의 수전해 수소생산 설비 및 대형 모빌리티용 파워팩 개발, SOFC 기술 기반의 선박용 연료전지 개발 등을 검토하여 추진하고자 하며, 이를 통해 수소 Value Chain 내 당사의 사업영역을 확장하고 중장기 성장동력을 확보하고자 합니다.

(3) 사업부문별 재무정보

당사는 2019년 10월 1일을 분할기일로 하여 ㈜두산 연료전지 사업부문을 인적분할하여 설립되었으며, 보고서 제출일 현재 발전용 연료전지 사업을 단일 사업으로 영위하고 있어 사업부문별 재무정보의 기재를 생략합니다.

III. 재무에 관한 사항

1. 요약재무정보

| (단위 : 백만원) |

| 구 분 | 제3기 반기 | 제2기 | 제1기 |

| (2021년 6월말) | (2020년 12월말) | (2019년 12월말) | |

| [유동자산] | 706,373 | 651,986 | 408,360 |

| ㆍ당좌자산 | 521,324 | 539,739 | 330,709 |

| ㆍ재고자산 | 185,049 | 112,247 | 77,651 |

| [비유동자산] | 160,929 | 138,202 | 87,401 |

| ㆍ투자자산 | 8,249 | 7,878 | 4,389 |

| ㆍ유형자산 | 65,511 | 51,283 | 42,728 |

| ㆍ무형자산 | 33,658 | 27,978 | 28,598 |

| ㆍ기타비유동자산 | 53,511 | 51,063 | 11,686 |

| 자산총계 | 867,302 | 790,188 | 495,761 |

| [유동부채] | 336,131 | 264,575 | 225,303 |

| [비유동부채] | 22,704 | 13,069 | 103,687 |

| 부채총계 | 358,835 | 277,644 | 328,990 |

| [자본금] | 8,184 | 8,184 | 7,185 |

| [자본잉여금] | 479,428 | 479,428 | 148,541 |

| [자본조정] | (28) | (28) | (26) |

| [기타포괄손익누계액] | 228 | 466 | 466 |

| [이익잉여금] | 20,655 | 24,494 | 10,605 |

| 자본총계 | 508,467 | 512,544 | 166,771 |

| 관계ㆍ공동기업 투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| (2021.01.01 ~ 2021.06.30) |

(2020.01.01 ~ 2020.12.31) |

(2019.10.01 ~ 2019.12.31) |

|

| 매출액 | 127,560 | 461,839 | 221,171 |

| 영업이익 | 1,364 | 26,034 | 19,488 |

| 당기순이익 | (3,838) | 14,190 | 11,871 |

| 보통주 기본주당순이익(원) | (47) | 203 | 165 |

| 구형우선주 기본주당순이익(원) | (47) | 174 | 167 |

| 보통주 희석주당순이익(원) | (47) | 203 | 165 |

| 구형우선주 희석주당순이익(원) | (47) | 174 | 167 |

※ 한국채택국제회계기준(K-IFRS) 개별재무제표 기준입니다.

2. 연결재무제표

해당사항이 없습니다.

3. 연결재무제표 주석

해당사항이 없습니다.

4. 재무제표

|

재무상태표 |

|

제 3 기 반기말 2021.06.30 현재 |

|

제 2 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 3 기 반기말 |

제 2 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

706,372,904,745 |

651,986,170,736 |

|

현금및현금성자산 |

36,440,764,189 |

132,365,584,385 |

|

단기투자증권 |

330,617,746,270 |

260,403,166,286 |

|

매출채권 |

75,015,572,294 |

72,114,204,695 |

|

기타채권 |

49,646,497,387 |

47,369,653,024 |

|

재고자산 |

185,048,634,479 |

112,246,763,686 |

|

당기법인세자산 |

7,061,862,261 |

0 |

|

기타유동자산 |

22,541,827,865 |

27,486,798,660 |

|

비유동자산 |

160,929,020,329 |

138,201,735,246 |

|

장기투자증권 |

4,519,926,900 |

4,505,523,400 |

|

관계기업투자 |

3,396,530,263 |

3,084,739,356 |

|

유형자산 |

65,510,695,910 |

51,283,388,870 |

|

무형자산 |

33,658,326,316 |

27,977,816,591 |

|

이연법인세자산 |

7,811,117,664 |

8,896,794,018 |

|

장기기타채권 |

33,190,926,646 |

31,133,210,934 |

|

기타비유동자산 |

12,841,496,630 |

11,320,262,077 |

|

자산총계 |

867,301,925,074 |

790,187,905,982 |

|

부채 |

||

|

유동부채 |

336,131,332,661 |

264,574,651,081 |

|

매입채무 |

89,173,156,110 |

74,017,714,935 |

|

기타채무 |

12,793,798,123 |

7,204,897,355 |

|

당기법인세부채 |

5,597,135,871 |

5,039,603,149 |

|

기타충당부채 |

19,038,081,413 |

16,597,890,167 |

|

유동성사채 |

98,961,602,038 |

98,896,648,477 |

|

유동성리스부채 |

2,031,002,475 |

1,391,738,216 |

|

파생상품평가부채 |

315,371,700 |

0 |

|

기타유동부채 |

108,221,184,931 |

61,426,158,782 |

|

비유동부채 |

22,703,840,816 |

13,069,089,036 |

|

리스부채 |

4,597,613,093 |

930,013,162 |

|

순확정급여부채 |

2,506,519,578 |

1,604,586,226 |

|

판매보증충당부채 |

14,212,016,747 |

9,321,702,151 |

|

장기기타채무 |

198,831,892 |

114,262,335 |

|

기타비유동부채 |

1,188,859,506 |

1,098,525,162 |

|

부채총계 |

358,835,173,477 |

277,643,740,117 |

|

자본 |

||

|

자본금 |

8,184,422,600 |

8,184,422,600 |

|

자본잉여금 |

479,427,794,629 |

479,427,794,629 |

|

자본조정 |

(28,074,580) |

(28,074,580) |

|

기타포괄손익누계액 |

227,356,935 |

466,408,684 |

|

이익잉여금 |

20,655,252,013 |

24,493,614,532 |

|

자본총계 |

508,466,751,597 |

512,544,165,865 |

|

자본과부채총계 |

867,301,925,074 |

790,187,905,982 |

|

포괄손익계산서 |

|

제 3 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 2 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 3 기 반기 |

제 2 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

55,576,652,313 |

127,559,934,080 |

110,072,540,988 |

130,136,596,206 |

|

매출원가 |

48,481,868,714 |

113,582,501,535 |

92,789,283,109 |

112,265,640,986 |

|

매출총이익 |

7,094,783,599 |

13,977,432,545 |

17,283,257,879 |

17,870,955,220 |

|

판매비와관리비 |

6,047,032,136 |

12,613,450,423 |

4,732,565,066 |

9,956,869,876 |

|

영업이익 |

1,047,751,463 |

1,363,982,122 |

12,550,692,813 |

7,914,085,344 |

|

기타이익 |

1,477,646,951 |

2,790,888,957 |

213,100,374 |

401,036,309 |

|

기타손실 |

8,186,563 |

1,197,205,019 |

1,525,126,990 |

1,887,578,831 |

|

금융수익 |

14,434,425 |

6,695,645,705 |

2,785,831,526 |

7,661,496,973 |

|

금융원가 |

1,694,073,203 |

7,331,213,059 |

3,066,389,857 |

7,241,594,821 |

|

지분법손익 |

(233,921,094) |

311,790,907 |

798,191,717 |

791,279,178 |

|

법인세비용차감전순이익(손실) |

603,651,979 |

2,633,889,613 |

11,756,299,583 |

7,638,724,152 |

|

법인세비용 |

182,175,815 |

6,472,252,132 |

2,622,255,072 |

1,937,628,828 |

|

당기순이익 |

421,476,164 |

(3,838,362,519) |

9,134,044,511 |

5,701,095,324 |

|

기타포괄손익 |

(239,051,749) |

(239,051,749) |

0 |

0 |

|

후속적으로 당기손익으로 재분류 되는 항목 |

||||

|

위험회피파생상품평가손실 |

(239,051,749) |

(239,051,749) |

||

|

총포괄손익 |

182,424,415 |

(4,077,414,268) |

9,134,044,511 |

5,701,095,324 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

5 |

(47) |

127 |

79 |

|

보통주 기본주당순이익 (단위 : 원) |

5 |

(47) |

127 |

79 |

|

우선주 기본주당순이익 (단위 : 원) |

5 |

(47) |

127 |

79 |

|

자본변동표 |

|

제 3 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 2 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||

|---|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

자본 합계 |

|

|

2020.01.01 (기초자본) |

7,184,422,600 |

148,541,268,989 |

(26,066,475) |

466,408,684 |

10,604,518,883 |

166,770,552,681 |

|

총포괄이익 : |

||||||

|

당기순이익 |

5,701,095,324 |

5,701,095,324 |

||||

|

위험회피파생상품평가손실 |

||||||

|

자본에 직접 가감된 소유주와의 거래 등 : |

||||||

|

주식선택권의 소멸 |

2,008,105 |

(2,008,105) |

||||

|

2020.06.30 (기말자본) |

7,184,422,600 |

148,543,277,094 |

(28,074,580) |

466,408,684 |

16,305,614,207 |

172,471,648,005 |

|

2021.01.01 (기초자본) |

8,184,422,600 |

479,427,794,629 |

(28,074,580) |

466,408,684 |

24,493,614,532 |

512,544,165,865 |

|

총포괄이익 : |

||||||

|

당기순이익 |

(3,838,362,519) |

(3,838,362,519) |

||||

|

위험회피파생상품평가손실 |

(239,051,749) |

(239,051,749) |

||||

|

자본에 직접 가감된 소유주와의 거래 등 : |

||||||

|

주식선택권의 소멸 |

||||||

|

2021.06.30 (기말자본) |

8,184,422,600 |

479,427,794,629 |

(28,074,580) |

227,356,935 |

20,655,252,013 |

508,466,751,597 |

|

현금흐름표 |

|

제 3 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 2 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 3 기 반기 |

제 2 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

(15,452,637,834) |

11,480,377,611 |

|

당기순이익 |

(3,838,362,519) |

5,701,095,324 |

|

당기순이익조정을 위한 가감 |

24,536,641,086 |

16,710,739,440 |

|

영업활동으로인한자산ㆍ부채의변동 |

(22,028,253,326) |

(4,077,623,271) |

|

이자의 수취 |

81,570,991 |

1,365,938,568 |

|

이자의 지급 |

(2,389,648,700) |

(2,368,575,000) |

|

법인세의 납부 |

(11,814,585,366) |

(5,851,197,450) |

|

투자활동현금흐름 |

(79,810,542,607) |

12,378,054,437 |

|

투자활동으로 인한 현금유입액 |

90,552,054 |

20,080,639,377 |

|

정부보조금의 수취 |

49,018,229 |

34,174,707 |

|

단기금융상품의 회수 |

0 |

20,000,000,000 |

|

유형자산의 처분 |

1,062,751 |

0 |

|

대여금의 회수 |

40,471,074 |

46,464,670 |

|

투자활동으로 인한 현금유출액 |

(79,901,094,661) |

(7,702,584,940) |

|

단기투자증권의 취득 |

(67,786,087,025) |

(5,000,000,000) |

|

장기투자증권의 취득 |

0 |

(2,000,000,000) |

|

유형자산의 취득 |

(11,027,130,333) |

(367,534,940) |

|

무형자산의 취득 |

(1,000,602,311) |

(335,050,000) |

|

장기대여금의 증가 |

(87,274,992) |

0 |

|

재무활동현금흐름 |

(667,798,158) |

(719,284,839) |

|

재무활동으로 인한 현금유입액 |

||

|

재무활동으로 인한 현금유출액 |

(667,798,158) |

(719,284,839) |

|

리스부채의 상환 |

(667,798,158) |

(719,284,839) |

|

현금및현금성자산에 대한 환율변동효과 |

6,158,403 |

0 |

|

현금및현금성자산의순증가(감소) |

(95,924,820,196) |

23,139,147,209 |

|

기초현금및현금성자산 |

132,365,584,385 |

133,309,579,192 |

|

기말현금및현금성자산 |

36,440,764,189 |

156,448,726,401 |

5. 재무제표 주석

| 제 3(당) 기 반기 2021년 01월 01일부터 2021년 06월 30일까지 |

| 제 2(전) 기 반기 2020년 01월 01일부터 2020년 06월 30일까지 |

| 두산퓨얼셀 주식회사 |

1. 회사의 개요

두산퓨얼셀 주식회사(이하 "당사")는 연료전지 및 신재생에너지 사업, 설비의 개발, 제조, 판매 및 관련된 기타 설치, 유지보수 서비스 제공 등을 주 사업목적으로 2019년 10월 1일을 분할기일로 하여 ㈜두산에서 인적분할되어 신규설립되었으며, 당사의본점 소재지는 전라북도 익산시입니다.

한편, 당사는 2019년 10월 18일에 한국거래소 유가증권시장에 상장되었으며, 전기 중 유상증자 및 특수관계자간 지분 변동으로 당반기말과 전기말 현재 당사의 주주 현황(보통주 기준)은 다음과 같습니다.

| 주주 | 당반기말 | 전기말 | ||

| 소유 보통주식수 | 지분율 | 소유 보통주식수 | 지분율 | |

| 두산중공업㈜ | 22,780,229 | 34.78% | 12,763,557 | 19.49% |

| ㈜두산(*1) | - | - | 10,016,672 | 15.29% |

| 최대주주의 특수관계인 | 2,405,284 | 3.67% | 7,732,554 | 11.81% |

| 우리사주조합 | 502,666 | 0.77% | 529,064 | 0.81% |

| 자기주식 | 3,915 | 0.01% | 3,915 | 0.01% |

| 기타 | 39,801,632 | 60.77% | 34,447,964 | 52.59% |

| 합 계 | 65,493,726 | 100.00% | 65,493,726 | 100.00% |

(*1) 당반기 중 ㈜두산은 보유한 당사 보통주와 우선주 지분 전부를 두산중공업㈜에 현물출자 하였습니다.

한편, 우선주는 두산중공업㈜가 12.4% 및 최대주주의 특수관계인이 22.0%, 그 외 나머지가 65.6%의 지분을 보유하고 있습니다.

2. 재무제표 작성기준 및 중요한 회계정책

2.1 재무제표 작성기준

당사의 반기재무제표는 '주식회사 등의 외부감사에 관한 법률'에 따라 제정된 한국채택국제회계기준 기업회계기준서 제1034호에 따라 작성되었습니다.

중간재무제표는 연차재무제표에 기재할 것으로 요구되는 모든 정보 및 주석사항을 포함하고 있지 아니하므로, 2020년 12월 31일로 종료되는 회계기간에 대한 연차재무제표의 정보도 함께 참고하여야 합니다.

2.2 제ㆍ개정된 기준서의 적용

중간재무제표를 작성하기 위하여 채택한 중요한 회계정책은 다음의 2021년 1월 1일부터 적용되는 기준서를 제외하고는 2020년 12월 31일로 종료되는 회계기간에 대한연차재무제표 작성시 채택한 회계정책과 동일합니다. 당사는 공표되었으나 시행되지않은 기준서, 해석서, 개정사항을 조기적용한 바 없습니다.

여러 개정사항과 해석서가 2021년부터 최초 적용되며, 당사의 반기재무제표에 미치는 중요한 영향은 없습니다.

기업회계기준서 제1109호, 제1039호, 1107호, 1104호 및 1116호(개정)ㆍ이자율지표 개혁 - 2단계

개정사항은 은행 간 대출 금리(IBOR)가 대체 무위험 지표(RFR)로 대체될 때 재무보고에 미치는 영향을 다루기 위한 한시적 면제를 제공합니다.

개정사항은 다음의 실무적 간편법을 포함합니다.

- 계약상 변경, 또는 개혁의 직접적인 영향을 받는 현금흐름의 변경은 시장이자율의 변동과 같이 변동이자율로 변경되는 것처럼 처리되도록 함.

- 이자율지표 개혁이 요구하는 변동은 위험회피관계의 중단없이 위험회피지정 및 위험회피문서화가 가능하도록 허용함.

- 대체 무위험 지표(RFR)를 참조하는 금융상품이 위험회피요소로 지정되는 경우 별도로 식별가능해야 한다는 요구사항을 충족하는 것으로 보는 한시적 면제

동 개정사항은 당사의 반기재무제표에 미치는 중요한 영향은 없습니다.

3. 중요한 회계추정 및 판단

당사의 경영진은 재무제표 작성 시 보고기간말 현재 수익, 비용, 자산 및 부채에 대한보고금액과 우발부채에 대한 주석공시사항에 영향을 미칠 수 있는 판단, 추정 및 가정을 하여야 합니다. 그러나 이러한 추정 및 가정의 불확실성은 향후 영향을 받을 자산 및 부채의 장부금액에 중요한 조정을 유발할 수 있습니다.

반기재무제표 작성시 사용된 중요한 회계추정 및 가정은 전기 재무제표 작성시 적용된 회계추정 및 가정과 동일합니다.

4. 현금및현금성자산

(1) 당반기말과 전기말 현재 현금및현금성자산의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | ||

| - MMDA | 14,723,333,454 | 32,353,009,936 |

| - 제예금 등 | 21,717,430,735 | 100,012,574,449 |

| 합 계 | 36,440,764,189 | 132,365,584,385 |

(2) 당반기말과 전기말 현재 사용이 제한된 금융상품의 내용은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 | 사용제한내용 |

|---|---|---|---|

| 현금및현금성자산 | 21,345,473 | 12,574,449 | 사회공헌기금 |

| 기타의 당좌자산 | 3,833,654,634 | 1,195,725,310 | 국책과제 관련 당사 부담금 |

| 합 계 | 3,855,000,107 | 1,208,299,759 |

5. 장ㆍ단기투자증권

당반기말과 전기말 현재 장ㆍ단기투자증권의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 | ||

| 취득원가 | 장부금액 | 취득원가 | 장부금액 | |

| 유동자산: | ||||

| <당기손익-공정가치 측정 금융자산> | ||||

| MMW(Money Market WRAP) | 329,695,385,438 | 330,617,746,270 | 260,000,000,000 | 260,403,166,286 |

| 비유동자산: | ||||

| <당기손익-공정가치 측정 금융자산> | ||||

| 자본재공제조합 | 4,500,000,000 | 4,519,926,900 | 4,500,000,000 | 4,505,523,400 |

| 합계 | 334,195,385,438 | 335,137,673,170 | 264,500,000,000 | 264,908,689,686 |

6. 매출채권 및 기타채권

당반기말과 전기말 현재 매출채권 및 기타채권은 다음과 같습니다.

1) 당반기말

| (단위: 원) |

| 계정과목 | 채권액 | 현재가치할인차금 | 대손충당금 | 장부가액 | |

|---|---|---|---|---|---|

| 유동 | 매출채권 | 75,398,172,294 | - | (382,600,000) | 75,015,572,294 |

| 미수금 | 49,551,819,098 | - | - | 49,551,819,098 | |

| 단기대여금 | 93,349,092 | - | - | 93,349,092 | |

| 미수수익 | 1,329,197 | - | - | 1,329,197 | |

| 소 계 | 125,044,669,681 | - | (382,600,000) | 124,662,069,681 | |

| 비유동 | 장기미수금 | 33,081,023,236 | (423,454,516) | (1,758,027,364) | 30,899,541,356 |

| 장기대여금 | 332,593,700 | - | - | 332,593,700 | |

| 보증금 | 1,958,791,590 | - | - | 1,958,791,590 | |

| 소 계 | 35,372,408,526 | (423,454,516) | (1,758,027,364) | 33,190,926,646 | |

| 합 계 | 160,417,078,207 | (423,454,516) | (2,140,627,364) | 157,852,996,327 | |

2) 전기말

| (단위: 원) |

| 계정과목 | 채권액 | 현재가치할인차금 | 대손충당금 | 장부가액 | |

|---|---|---|---|---|---|

| 유동 | 매출채권 | 72,496,804,695 | - | (382,600,000) | 72,114,204,695 |

| 미수금 | 47,253,046,703 | - | - | 47,253,046,703 | |

| 단기대여금 | 91,652,766 | - | - | 91,652,766 | |

| 미수수익 | 24,953,555 | - | - | 24,953,555 | |

| 소 계 | 119,866,457,719 | - | (382,600,000) | 119,483,857,719 | |

| 비유동 | 장기미수금 | 31,851,463,078 | (342,372,888) | (1,758,027,364) | 29,751,062,826 |

| 장기대여금 | 287,486,108 | - | - | 287,486,108 | |

| 보증금 | 1,094,662,000 | - | - | 1,094,662,000 | |

| 소 계 | 33,233,611,186 | (342,372,888) | (1,758,027,364) | 31,133,210,934 | |

| 합 계 | 153,100,068,905 | (342,372,888) | (2,140,627,364) | 150,617,068,653 | |

7. 재고자산

당반기말과 전기말 현재 재고자산은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 취득원가 | 평가충당금 | 장부가액 | 취득원가 | 평가충당금 | 장부가액 | |

| 상품 | 75,180,037,768 | (242,757,204) | 74,937,280,564 | 19,635,047,230 | (292,104,628) | 19,342,942,602 |

| 제품 | 30,099,729,622 | - | 30,099,729,622 | 14,112,956,134 | - | 14,112,956,134 |

| 반제품 | 19,723,624,889 | - | 19,723,624,889 | 9,889,764,278 | - | 9,889,764,278 |

| 원재료 | 46,136,361,381 | (1,977,900,907) | 44,158,460,474 | 39,835,607,389 | (1,775,894,684) | 38,059,712,705 |

| 기타 | 2,380,485,174 | (66,732,820) | 2,313,752,354 | 1,970,659,391 | (76,255,079) | 1,894,404,312 |

| 미착품 | 13,815,786,576 | - | 13,815,786,576 | 28,946,983,655 | - | 28,946,983,655 |

| 합 계 | 187,336,025,410 | (2,287,390,931) | 185,048,634,479 | 114,391,018,077 | (2,144,254,391) | 112,246,763,686 |

8. 파생상품

(1) 당사의 파생상품의 개요는 다음과 같습니다.

| 구분 | 종류 | 개요 |

| 현금흐름위험회피 | 상품선물 | 원재료 예상구매가격 변동에 대한 현금흐름 변동위험을 회피하기 위하여 상품 선물 매입계약을 체결 |

(2) 당반기말 현재 당사의 파생상품평가내역은 다음과 같습니다.

| (단위: USD, 원) |

| 구 분 | 매 입 | 매 도 | 파생상품평가부채 | 파생상품평가손실(*) (기타포괄손익누계액) |

||

| 통화 | 금 액 | 통화 | 금 액 | |||

| 상품선물 | USD | 2,457,000 | USD | 2,253,090 | 230,418,300 | 230,418,300 |

| USD | 1,582,000 | USD | 1,506,820 | 84,953,400 | 84,953,400 | |

| 합 계 | USD | 4,039,000 | USD | 3,759,910 | 315,371,700 | 315,371,700 |

| (*) 법인세효과가 반영되지 않은 금액입니다. |

9. 기타자산

당반기말과 전기말 현재 기타자산의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 선급금 | 11,711,034,024 | - | 19,163,684,099 | - |

| 선급비용 | 6,997,139,207 | 12,841,496,630 | 3,896,821,434 | 11,320,262,077 |

| 부가가치세대급금 | - | - | 3,230,567,817 | - |

| 기타의 당좌자산 | 3,833,654,634 | - | 1,195,725,310 | - |

| 합 계 | 22,541,827,865 | 12,841,496,630 | 27,486,798,660 | 11,320,262,077 |

10. 범주별 금융상품

(1) 당반기말과 전기말 현재 범주별 금융상품의 내역은 다음과 같습니다.

1) 당반기말

| <금융자산> | (단위: 원) |

| 구 분 | 상각후원가로 측정하는 금융자산 |

당기손익인식-공정가치 측정 금융자산 | 장부금액 | 공정가치 |

|---|---|---|---|---|

| 현금및현금성자산 | 36,440,764,189 | - | 36,440,764,189 | 36,440,764,189 |

| 단기투자증권 | - | 330,617,746,270 | 330,617,746,270 | 330,617,746,270 |

| 매출채권 및 기타채권 | 157,852,996,327 | - | 157,852,996,327 | 157,852,996,327 |

| 장기투자증권 | - | 4,519,926,900 | 4,519,926,900 | 4,519,926,900 |

| 합 계 | 194,293,760,516 | 335,137,673,170 | 529,431,433,686 | 529,431,433,686 |

| <금융부채> | (단위: 원) |

| 구 분 | 상각후원가로 측정하는 금융부채 |

위험회피목적 파생상품부채 |

장부금액 | 공정가치 |

|---|---|---|---|---|

| 매입채무 및 기타채무 | 102,165,786,125 | - | 102,165,786,125 | 102,165,786,125 |

| 파생상품평가부채 | - | 315,371,700 | 315,371,700 | 315,371,700 |

| 유동성사채 | 98,961,602,038 | - | 98,961,602,038 | 98,961,602,038 |

| 유동성리스부채 | 2,031,002,475 | - | 2,031,002,475 | 2,031,002,475 |

| 리스부채 | 4,597,613,093 | - | 4,597,613,093 | 4,597,613,093 |

| 합 계 | 207,756,003,731 | 315,371,700 | 208,071,375,431 | 208,071,375,431 |

2) 전기말

| <금융자산> | (단위: 원) |

| 구 분 | 상각후원가로 측정하는 금융자산 |

당기손익인식-공정가치 측정 금융자산 | 장부금액 | 공정가치 |

|---|---|---|---|---|

| 현금및현금성자산 | 132,365,584,385 | - | 132,365,584,385 | 132,365,584,385 |

| 단기투자증권 | - | 260,403,166,286 | 260,403,166,286 | 260,403,166,286 |

| 매출채권 및 기타채권 | 150,617,068,653 | - | 150,617,068,653 | 150,617,068,653 |

| 장기투자증권 | - | 4,505,523,400 | 4,505,523,400 | 4,505,523,400 |

| 합 계 | 282,982,653,038 | 264,908,689,686 | 547,891,342,724 | 547,891,342,724 |

| <금융부채> | (단위: 원) |

| 구 분 | 상각후원가로 측정하는 금융부채 |

장부금액 | 공정가치 |

|---|---|---|---|

| 매입채무 및 기타채무 | 81,336,874,625 | 81,336,874,625 | 81,336,874,625 |

| 유동성사채 | 98,896,648,477 | 98,896,648,477 | 98,896,648,477 |

| 유동성리스부채 | 1,391,738,216 | 1,391,738,216 | 1,391,738,216 |

| 리스부채 | 930,013,162 | 930,013,162 | 930,013,162 |

| 합 계 | 182,555,274,480 | 182,555,274,480 | 182,555,274,480 |

(2) 당반기말과 전기말 현재 공정가치로 측정되는 금융상품의 공정가치 서열체계는 다음과 같습니다.

1) 당반기말

| (단위: 원) |

| 구분 | 수준 1 | 수준 2 | 수준 3 | 합계 |

|---|---|---|---|---|

| 공정가치로 측정되는 금융자산: | ||||

| 당기손익-공정가치 측정 금융자산 | - | 335,137,673,170 | - | 335,137,673,170 |

| 공정가치로 측정되는 금융부채: | ||||

| 파생상품평가부채 | - | 315,371,700 | - | 315,371,700 |

2) 전기말

| (단위: 원) |

| 구분 | 수준 1 | 수준 2 | 수준 3 | 합계 |

|---|---|---|---|---|

| 공정가치로 측정되는 금융자산 : | ||||

| 당기손익-공정가치 측정 금융자산 | - | 264,908,689,686 | - | 264,908,689,686 |

당사는 상기 금융상품의 공정가치를 측정하고 공시하기 위해 다음과 같은 서열체계를 이용하고 있습니다.

| 구 분 | 투입변수의 유의성 |

|---|---|

| 수준 1 | 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의(조정되지 않은) 공시가격 |

| 수준 2 | 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수 |

| 수준 3 | 자산이나 부채에 대한 관측가능하지 않은 투입변수 |

(3) 당반기와 전반기 중 금융상품의 범주별 포괄손익은 다음과 같습니다.

1) 당반기

| (단위: 원) |

| 구 분 | 이자수익(비용) | 배당금수익 | 평가이익 | 처분이익 | 외환차이 |

|---|---|---|---|---|---|

| 금융자산 : | |||||

| 상각후원가로측정하는 금융자산 | 57,946,633 | - | - | - | 2,675,346,995 |

| 당기손익-공정가치측정 금융자산 | - | 14,403,500 | 922,360,832 | 1,506,132,127 | - |

| 합 계 | 57,946,633 | 14,403,500 | 922,360,832 | 1,506,132,127 | 2,675,346,995 |

| 금융부채 : | |||||

| 상각후원가로측정하는 금융부채 | (2,454,602,261) | - | - | - | (769,088,683) |

2) 전반기

| (단위: 원) |

| 구 분 | 이자수익(비용) | 외환차이 |

|---|---|---|

| 금융자산 : | ||

| 상각후원가로측정하는 금융자산 | 1,446,987,027 | 2,625,626,680 |

| 당기손익-공정가치측정 금융자산 | 103,383,287 | - |

| 합 계 | 1,550,370,314 | 2,625,626,680 |

| 금융부채 : | ||

| 상각후원가로측정하는 금융부채 | (2,485,585,267) | (826,155,344) |

외화거래에서 발생한 외환차이(환산손익 및 환차손익)는 상각후원가로 측정되는 금융자산과 상각후원가로 측정되는 금융부채 등에서 발생하고 있습니다.

상기 이외에 당반기 중 파생상품에서 발생한 포괄손익은 다음과 같습니다.

| (단위: 원) |

| 구분 | 파생상품평가손실(*) (기타포괄손익누계액) |

| 현금흐름위험회피목적 파생상품 | 315,371,700 |

| (*) 법인세효과가 반영되지 않은 금액입니다. |

11. 관계기업투자

(1) 당반기말과 전기말 현재 관계기업투자의 내역은 다음과 같습니다.

| (단위: 원) |

| 관계기업명 | 소재지 | 지분율 | 취득금액 | 장부금액 | ||

|---|---|---|---|---|---|---|

| 당반기말 | 전기말 | 당반기말 | 전기말 | |||

| 대산그린에너지㈜(*) | 대한민국 | 10.0% | 5,100,000,000 | 5,100,000,000 | 3,396,530,263 | 3,084,739,356 |

(*) 당반기말과 전기말 현재 지분율이 20% 미만이나, 이사회의 구성 등을 고려할 때유의적인 영향력이 있다고 판단하여 관계기업투자주식으로 분류하고 있습니다. 또한당사는 대산그린에너지㈜의 차입금과 관련하여 해당 관계기업투자주식을 한국산업은행에 담보로 제공하고 있습니다(주석 31 참조).

(2) 당반기와 전반기 중 관계기업투자의 변동내역은 다음과 같습니다.

1) 당반기

| (단위: 원) |

| 관계기업명 | 기초 | 지분법이익 | 기말 |

|---|---|---|---|

| 대산그린에너지㈜ | 3,084,739,356 | 311,790,907 | 3,396,530,263 |

2) 전반기

| (단위: 원) |

| 관계기업명 | 기초 | 지분법이익 | 기말 |

| 대산그린에너지㈜ | 1,464,179,132 | 791,279,178 | 2,255,458,310 |

12. 유형자산

(1) 당반기 중 유형자산 변동내역은 다음과 같습니다.

| (단위: 원) |

| 과 목 | 기초금액 | 취득 | 처분 | 감가상각비 | 기타 | 기말금액 |

|---|---|---|---|---|---|---|

| 토지 | 3,048,480,000 | 62,798,680 | - | - | - | 3,111,278,680 |

| 건물 | 8,785,440,559 | 126,925,730 | - | (137,461,410) | - | 8,774,904,879 |

| 구축물 | 3,250,230,180 | 2,918,615,110 | (1,727,883) | (286,718,482) | - | 5,880,398,925 |

| 기계장치 | 20,303,582,368 | 150,000,000 | - | (1,582,147,803) | 3,755,232,730 | 22,626,667,295 |

| 차량운반구 | 63,170,582 | - | - | (33,955,218) | - | 29,215,364 |

| 공기구 | 1,157,275,091 | 100,187,570 | - | (200,240,185) | 5,251,554 | 1,062,474,030 |

| 비품 | 582,597,804 | 655,571,445 | (1,062,751) | (217,675,528) | 251,746,300 | 1,271,177,270 |

| 건설중인자산 | 11,841,427,872 | 8,498,182,353 | - | - | (4,143,448,779) | 16,196,161,446 |

| 소 계 | 49,032,204,456 | 12,512,280,888 | (2,790,634) | (2,458,198,626) | (131,218,195) | 58,952,277,889 |

| 사용권자산_건물 | 2,231,813,574 | 5,232,207,497 | (395,579,119) | (681,976,033) | - | 6,386,465,919 |

| 사용권자산_차량운반구 | 45,344,118 | 222,377,486 | - | (49,593,684) | - | 218,127,920 |

| 소 계 | 2,277,157,692 | 5,454,584,983 | (395,579,119) | (731,569,717) | - | 6,604,593,839 |

| 합 계 | 51,309,362,148 | 17,966,865,871 | (398,369,753) | (3,189,768,343) | (131,218,195) | 65,556,871,728 |

| 차감) 정부보조금 | (25,973,278) | (24,790,365) | - | 4,587,825 | - | (46,175,818) |

| 차감 계 | 51,283,388,870 | 17,942,075,506 | (398,369,753) | (3,185,180,518) | (131,218,195) | 65,510,695,910 |

한편, 당반기말 현재 원가모형을 적용하여 토지를 측정하였을 경우의 장부금액은 3,029,194천원입니다.

(2) 전반기 중 유형자산 변동내역은 다음과 같습니다.

| (단위: 원) |

| 과 목 | 기초금액 | 취득 | 처분 | 감가상각비 | 기말금액 |

|---|---|---|---|---|---|

| 토지 | 3,048,480,000 | - | - | - | 3,048,480,000 |

| 건물 | 8,958,252,581 | - | - | (135,074,484) | 8,823,178,097 |

| 구축물 | 3,766,899,388 | 6,000,000 | - | (261,234,604) | 3,511,664,784 |

| 기계장치 | 23,135,890,851 | 66,850,000 | - | (1,539,169,240) | 21,663,571,611 |

| 차량운반구 | 131,081,018 | - | - | (33,955,218) | 97,125,800 |

| 공기구 | 665,846,982 | 169,322,790 | - | (138,365,975) | 696,803,797 |

| 비품 | 700,936,287 | 67,521,466 | - | (172,303,035) | 596,154,718 |

| 건설중인자산 | - | 90,000,000 | - | - | 90,000,000 |

| 소 계 | 40,407,387,107 | 399,694,256 | - | (2,280,102,556) | 38,526,978,807 |

| 사용권자산_건물 | 2,197,143,573 | - | - | (645,749,268) | 1,551,394,305 |

| 사용권자산_차량운반구 | 125,832,753 | 132,484,956 | (80,550,240) | (77,431,449) | 100,336,020 |

| 소 계 | 2,322,976,326 | 132,484,956 | (80,550,240) | (723,180,717) | 1,651,730,325 |

| 합 계 | 42,730,363,433 | 532,179,212 | (80,550,240) | (3,003,283,273) | 40,178,709,132 |

| 차감) 정부보조금 | (2,123,203) | (14,285,043) | - | 1,205,082 | (15,203,164) |

| 차감 계 | 42,728,240,230 | 517,894,169 | (80,550,240) | (3,002,078,191) | 40,163,505,968 |

한편, 전반기말 현재 원가모형으로 적용하여 토지를 측정하였을 경우의 장부금액은 2,966,395천원입니다.

13. 무형자산

(1) 당반기 중 무형자산 변동내역은 다음과 같습니다.

| (단위: 원) |

| 과 목 | 기초금액 | 취득 | 상각비 | 기타 | 기말금액 |

|---|---|---|---|---|---|

| 영업권 | 24,231,548,166 | - | - | - | 24,231,548,166 |

| 개발비 | 2,093,751,245 | - | (422,850,882) | - | 1,670,900,363 |

| 기타의무형자산 | 1,247,861,722 | 1,218,372,061 | (250,987,674) | 5,138,775,464 | 7,354,021,573 |

| 회원권 | 458,330,408 | 6,837,350 | - | - | 465,167,758 |

| 합 계 | 28,031,491,541 | 1,225,209,411 | (673,838,556) | 5,138,775,464 | 33,721,637,860 |

| 차감)정부보조금 | (53,674,950) | (17,695,636) | 8,059,042 | - | (63,311,544) |

| 차감 계 | 27,977,816,591 | 1,207,513,775 | (665,779,514) | 5,138,775,464 | 33,658,326,316 |

(2) 전반기 중 무형자산 변동내역은 다음과 같습니다.

| (단위: 원) |

| 과 목 | 기초금액 | 취득 | 상각비 | 기말금액 |

|---|---|---|---|---|

| 영업권 | 24,231,548,166 | - | - | 24,231,548,166 |

| 개발비 | 2,939,453,009 | - | (422,850,882) | 2,516,602,127 |

| 기타의무형자산 | 1,000,563,975 | 223,050,000 | (220,052,513) | 1,003,561,462 |

| 회원권 | 458,330,408 | - | - | 458,330,408 |

| 합 계 | 28,629,895,558 | 223,050,000 | (642,903,395) | 28,210,042,163 |

| 차감)정부보조금 | (32,375,512) | (19,889,664) | 5,281,392 | (46,983,784) |

| 차감 계 | 28,597,520,046 | 203,160,336 | (637,622,003) | 28,163,058,379 |

14. 기타채무 및 기타부채

(1) 당반기말과 전기말 현재 기타채무의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 미지급금 | 11,144,881,636 | 198,831,892 | 5,563,668,292 | 114,262,335 |

| 미지급비용 | 1,648,916,487 | - | 1,641,229,063 | - |

| 합 계 | 12,793,798,123 | 198,831,892 | 7,204,897,355 | 114,262,335 |

(2) 당반기말과 전기말 현재 기타부채의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 선수금(*) | 103,184,803,852 | - | 53,193,967,065 | - |

| 예수금 | 2,382,289,783 | - | 2,055,393,060 | - |

| 미지급비용 | 2,615,248,271 | 1,188,859,506 | 6,144,487,860 | 1,098,525,162 |

| 선수수익 | 38,843,025 | - | 32,310,797 | - |

| 합 계 | 108,221,184,931 | 1,188,859,506 | 61,426,158,782 | 1,098,525,162 |

(*) 당반기말과 전기말 현재 선수금은 전액 계약부채입니다.

15. 사채

당반기말과 전기말 현재 사채 발행내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 만기일 | 당반기말 현재 연이자율 |

당반기말 | 전기말 |

|---|---|---|---|---|

| 무보증공모사채 | 2021.10.15 | 4.79% | 99,000,000,000 | 99,000,000,000 |

| 차감: 사채할인발행차금 | (38,397,962) | (103,351,523) | ||

| 소 계 | 98,961,602,038 | 98,896,648,477 | ||

| 차감) 유동성 대체 | (98,961,602,038) | (98,896,648,477) | ||

| 차감 계 | - | - | ||

상기 사채는 인적분할에 따라 상법 제530조의9 제1항에 의거 분할존속회사인 ㈜두산으로부터 승계한 채무로서, ㈜두산 및 분할신설회사인 솔루스첨단소재㈜(구, 두산솔루스㈜)로부터 연대채무보증을 제공받고 있습니다.

16. 리스부채

(1) 당반기말과 전기말 현재 리스계약 하에 인식된 리스부채는 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 리스부채 | 7,607,282,634 | 2,520,490,323 |

| 차감)현재가치할인차금 | (978,667,066) | (198,738,945) |

| 소 계 | 6,628,615,568 | 2,321,751,378 |

| 차감) 유동성 대체 | (2,031,002,475) | (1,391,738,216) |

| 차감 계 | 4,597,613,093 | 930,013,162 |

(2) 당반기와 전반기 중 리스부채의 장부금액 변동내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 기초 | 2,321,751,378 | 2,345,856,870 |

| 신규 발생 | 5,454,584,983 | 132,484,956 |

| 현재가치할인차금 상각(이자비용) | 144,504,941 | 51,697,846 |

| 상환 | (812,303,099) | (719,284,839) |

| 기타(계약해지 등) | (479,922,635) | (81,765,878) |

| 기말 | 6,628,615,568 | 1,728,988,955 |

17. 순확정급여부채

당사는 확정급여형 퇴직급여제도를 운영하고 있습니다.

(1) 당반기말과 전기말 현재 순확정급여부채는 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 확정급여채무의 현재가치 | 12,522,288,186 | 11,719,068,729 |

| 사외적립자산의 공정가치 | (10,012,850,708) | (10,111,564,603) |

| 국민연금전환금 | (2,917,900) | (2,917,900) |

| 순확정급여부채 | 2,506,519,578 | 1,604,586,226 |

(2) 당반기와 전반기의 확정급여형 퇴직급여제도에서 발생한 퇴직급여는 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 당기근무원가 | 1,066,769,279 | 869,070,573 |

| 순이자비용(이자비용 - 기대수익) | 19,290,050 | 22,385,901 |

| 합 계 | 1,086,059,329 | 891,456,474 |

18. 충당부채

(1) 충당부채의 성격

1) 기타충당부채

당사는 고객과 체결된 연료전지 장기유지보수계약에 의거 고객에게 연간 발전량 등 연간 보증치를 제공하고 있습니다. 한편, 고객이 설비의 운전 등을 통해 생산된 연간 발전량이 당사 귀책 사유로 인해 당사가 보증한 발전량 등에 미달하는 경우, 당사는 성능미달 손해액을 계약금액의 변동대가로 매출조정하고 있습니다.

따라서, 이와 관련해 당사가 당반기와 전반기 중 당사의 계약대가에서 조정된 총금액은 각각 11,690백만원과 10,314백만원이며, 이는 고객과의 계약에서 발생한 부채로 계약부채에 해당됩니다.

2) 판매보증충당부채

당사는 당반기와 전반기에 연료전지 서비스용역과 관련하여 향후 부담할 것으로 예상되는 비용을 추정하여 각각 5,057백만원과 3,193백만원을 인식하였습니다.

(2) 당반기와 전반기의 충당부채 변동내역은 다음과 같습니다.

1) 당반기

| (단위: 원) |

| 구 분 | 기초 | 설정 및 환입 | 사용 | 기말 |

|---|---|---|---|---|

| 기타충당부채 | 16,597,890,167 | 10,549,118,580 | (8,108,927,334) | 19,038,081,413 |

| 판매보증충당부채 | 9,321,702,151 | 5,057,454,217 | (167,139,621) | 14,212,016,747 |

| 합 계 | 25,919,592,318 | 15,606,572,797 | (8,276,066,955) | 33,250,098,160 |

2) 전반기

| (단위: 원) |

| 구 분 | 기초 | 설정 및 환입 | 사용 | 대체(*) | 기말 |

|---|---|---|---|---|---|

| 기타충당부채 | 4,560,836,180 | 11,058,517,497 | (2,448,778,725) | 688,240,239 | 13,858,815,191 |

| 판매보증충당부채 | 1,248,736,995 | 3,193,193,237 | (71,874,529) | - | 4,370,055,703 |

| 합 계 | 5,809,573,175 | 14,251,710,734 | (2,520,653,254) | 688,240,239 | 18,228,870,894 |

(*) 전반기 중 서비스계약의 변동대가로서 매출채권 차감 금액인 약 688백만원을 기타충당부채로 대체하였습니다.

19. 자본금 및 자본잉여금

(1) 당반기말 현재 당사의 자본금과 관련된 사항은 다음과 같습니다.

| (단위: 원, 주식단위: 주) |

| 주식의 종류 | 발행할 주식 총수 | 총발행주식수(*1) | 주당 액면가액 | 자본금(*4) |

|---|---|---|---|---|

| 보통주 | 400,000,000 | 65,493,726 | 100 | 6,549,372,600 |

| 1우선주(구형)(*2) | 13,364,200 | 1,336,420,000 | ||

| 2우선주(신형)(*3) | 2,986,300 | 298,630,000 | ||

| 합 계 | 8,184,422,600 | |||

(*1) 당반기말 현재 당사 발행주식수 중 상법상 의결권이 제한된 자기주식수는 보통주 3,915주, 우선주 1,517주입니다.

(*2) 당사가 발행한 1우선주(구형우선주)는 의결권이 없는 주식으로 배당은 비참가적,비누적적이며, 보통주보다 액면금액을 기준으로 하여 연 1%를 금전으로 더 배당하며, 보통주에 대한 배당을 하지 아니한 때와 주식에 의한 배당을 한 때에는 적용하지 않습니다.

(*3) 당사가 발행한 2우선주(신형우선주)는 의결권이 없는 주식으로 액면금액 기준으로 연 배당률이 2%이며, 보통주식의 배당률이 우선주식의 배당률을 초과할 경우 그 초과분에 대하여 보통주식과 동일한 비율로 우선주 주주는 참가하여 배당을 요구할 수 있습니다.

(*4) 당반기 중 자본금의 변동은 없었습니다.

한편, 당사 정관에 의거하여 무의결권 우선주(자기주식 제외)에 대하여 해당 사업연도 이익에서 소정의 배당을 하지 아니한다는 결의가 있는 주주총회의 다음 총회부터

그 우선배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있습니다. 따라서,당사의 제2기 정기주주총회에서 배당 결의가 없었으므로, 당반기말 현재 무의결권 우선주에 대해 의결권이 부여되어 있습니다.

(2) 당반기말과 전기말 현재 자본잉여금의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 주식발행초과금 | 479,425,786,524 | 479,425,786,524 |

| 기타자본잉여금 | 2,008,105 | 2,008,105 |

| 합 계 | 479,427,794,629 | 479,427,794,629 |

20. 기타자본항목

당반기말과 전기말 현재 기타자본항목의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 자기주식 | (28,074,580) | (28,074,580) |

21. 기타포괄손익누계액

당반기말과 전기말 현재 기타포괄손익누계액의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 재평가잉여금 | 466,408,684 | 466,408,684 |

| 파생상품평가손실(*1) | (239,051,749) | - |

| 합 계 | 227,356,935 | 466,408,684 |

| (*1) 법인세 효과가 반영된 금액입니다. |

22. 이익잉여금

당반기와 전반기 중 이익잉여금의 변동내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 기초이익잉여금 | 24,493,614,532 | 10,604,518,883 |

| 반기순손익 | (3,838,362,519) | 5,701,095,324 |

| 미처분이익잉여금 | 20,655,252,013 | 16,305,614,207 |

23. 고객과의 계약에서 생기는 수익

(1) 고객과의 계약에서 생기는 수익

당반기와 전반기의 매출의 구성내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |

| 고객과의 계약에서 생기는 수익: | ||||

| 연료전지 매출 등 | 34,406,300,000 | 85,218,845,510 | 93,945,999,992 | 97,341,999,992 |

| 서비스매출 | 21,170,352,313 | 42,341,088,570 | 16,126,540,996 | 32,794,596,214 |

| 합 계 | 55,576,652,313 | 127,559,934,080 | 110,072,540,988 | 130,136,596,206 |

| 수익인식시기: | ||||

| 한 시점에 이전 | 34,406,300,000 | 85,218,845,510 | 93,945,999,992 | 97,341,999,992 |

| 기간에 걸쳐 이전 | 21,170,352,313 | 42,341,088,570 | 16,126,540,996 | 32,794,596,214 |

| 합 계 | 55,576,652,313 | 127,559,934,080 | 110,072,540,988 | 130,136,596,206 |

(2) 고객과의 계약과 관련된 자산과 부채

당반기말과 전기말 현재 당사의 계약자산과 계약부채는 아래와 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 계약자산 - 연료전지 인도 후 미청구자산 | 30,664,000,000 | 30,595,296,938 |

| 계약자산 - 연료전지 운영서비스 관련 미청구자산 | 14,679,930,274 | 12,406,264,581 |

| 계약자산 합계 (*1) | 45,343,930,274 | 43,001,561,519 |

| 계약부채 - 연료전지 인도 이행의무 선수금 | 92,091,840,000 | 46,883,599,998 |

| 계약부채 - 연료전지 운영서비스 관련 이행의무 선수금 | 11,092,963,852 | 6,310,367,067 |

| 계약부채- 연료전지 성능 이행의무 부채(*3) | 19,038,081,413 | 16,597,890,167 |

| 계약부채 합계 (*2) | 103,184,803,852 | 53,193,967,065 |

(*1) 매출채권으로 계상하고 있습니다.

(*2) 기타유동부채인 선수금으로 계상하고 있습니다.

(*3) 고객과의 계약에서 발생한 부채로서 당사는 기타의충당부채로 표시하고 있습니다.

24. 비용의 성격별 분류

당반기와 전반기 중 비용의 성격별 분류는 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |

| 재고자산의 변동 | (48,118,221,944) | (72,801,870,793) | (17,692,408,452) | (95,467,659,038) |

| 원재료, 상품, 반제품 등 재고자산 매입액 | 79,607,811,065 | 153,204,959,285 | 94,011,555,273 | 175,323,563,525 |

| 종업원급여 | 6,510,256,158 | 13,101,482,809 | 5,852,234,049 | 12,376,106,676 |

| 복리후생비 | 1,729,059,628 | 3,359,057,693 | 1,047,407,124 | 2,121,641,721 |

| 세금과공과 | 91,904,766 | 326,563,916 | 84,576,167 | 169,977,706 |

| 운반보관비 | 572,271,500 | 1,140,013,994 | 591,490,172 | 1,045,901,499 |

| 지급수수료 | 3,185,027,179 | 7,935,198,075 | 4,899,190,639 | 6,732,925,525 |

| 외주비 | 5,032,757,904 | 8,584,813,062 | 4,760,167,001 | 10,838,139,238 |

| 감가상각비 | 1,259,521,227 | 2,453,610,801 | 1,118,869,630 | 2,278,897,474 |

| 무형자산상각비 | 332,965,477 | 665,779,514 | 381,983,305 | 637,622,003 |

| 리스자산상각비 | 373,786,152 | 731,569,717 | 320,494,793 | 723,180,717 |

| 기타 | 3,951,761,738 | 7,494,773,885 | 2,146,288,474 | 5,442,213,816 |

| 합 계(*) | 54,528,900,850 | 126,195,951,958 | 97,521,848,175 | 122,222,510,862 |

(*) 매출원가와 판매비와관리비의 합계입니다.

25. 판매비와관리비

당반기와 전반기 중 판매비와관리비의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |

| 급여 | 2,298,407,476 | 4,593,502,703 | 1,799,291,104 | 4,263,720,984 |

| 퇴직급여 | 175,681,813 | 393,469,196 | 142,488,393 | 284,976,786 |

| 복리후생비 | 746,434,625 | 1,477,792,762 | 320,613,935 | 739,909,026 |

| 감가상각비 | 394,494,207 | 737,340,814 | 299,495,801 | 637,131,384 |

| 교육훈련비 | 240,251,790 | 435,420,948 | 181,678,583 | 323,669,758 |

| 여비교통비 | 59,772,777 | 127,504,269 | 46,688,300 | 180,079,556 |

| 운반보관비 | 195,449,204 | 393,082,784 | 237,595,832 | 504,395,601 |

| 지급수수료 | 1,048,024,804 | 2,402,562,326 | 990,298,374 | 1,598,224,557 |

| 무형자산상각비 | 295,901,779 | 591,739,571 | 283,518,548 | 563,526,539 |

| 세금과공과 | 89,315,640 | 322,840,620 | 81,691,094 | 165,620,398 |

| 기타 | 503,298,021 | 1,138,194,430 | 349,205,102 | 695,615,287 |

| 합 계 | 6,047,032,136 | 12,613,450,423 | 4,732,565,066 | 9,956,869,876 |

26. 기타수익 및 기타비용

당반기와 전반기 중 기타수익 및 기타비용의 내역은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |

| 기타수익 : | ||||

| 단기투자증권평가이익 | 57,169,161 | 922,360,832 | - | - |

| 단기투자증권처분이익 | 1,274,809,187 | 1,506,132,127 | - | - |

| 임대료수익 | 8,763,000 | 17,526,000 | 10,323,000 | 20,040,000 |

| 리스계약해지이익 | 16,405,677 | 84,343,516 | - | - |

| 기타 | 120,499,926 | 260,526,482 | 202,777,374 | 380,996,309 |

| 합계 | 1,477,646,951 | 2,790,888,957 | 213,100,374 | 401,036,309 |

| 기타비용 : | ||||

| 기부금 | 1,110,000 | 1,009,758,000 | 4,889,000 | 7,032,000 |

| 유형자산처분손실 | 1,727,883 | 1,727,883 | - | - |

| 기타 | 5,348,680 | 185,719,136 | 1,520,237,990 | 1,880,546,831 |

| 합계 | 8,186,563 | 1,197,205,019 | 1,525,126,990 | 1,887,578,831 |

| 차감계 | 1,469,460,388 | 1,593,683,938 | (1,312,026,616) | (1,486,542,522) |

27. 금융수익 및 금융비용

당반기와 전반기 중 금융수익 및 금융비용의 내역은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |

| 금융수익 : | ||||

| 이자수익 | 29,864,316 | 57,946,633 | 816,118,861 | 1,550,370,314 |

| 배당금수익 | - | 14,403,500 | - | - |

| 외환차익 | 258,541,688 | 4,004,180,684 | 3,849,757,030 | 4,109,075,062 |

| 외화환산이익 | (273,971,579) | 2,619,114,888 | (1,880,044,365) | 2,002,051,597 |

| 합계 | 14,434,425 | 6,695,645,705 | 2,785,831,526 | 7,661,496,973 |

| 금융비용 : | ||||

| 이자비용 | 1,312,836,908 | 2,454,602,261 | 1,241,138,023 | 2,485,585,267 |

| 외환차손 | 328,964,951 | 4,248,375,518 | 3,881,053,641 | 4,276,916,803 |

| 외화환산손실 | 2,045,521 | 468,661,742 | (2,261,564,015) | 34,738,520 |

| 금융보증비용 | 50,225,823 | 159,573,538 | 205,762,208 | 444,354,231 |

| 합계 | 1,694,073,203 | 7,331,213,059 | 3,066,389,857 | 7,241,594,821 |

| 차감계 | (1,679,638,778) | (635,567,354) | (280,558,331) | 419,902,152 |

28. 법인세비용

법인세비용은 당기법인세부담액에서 전기 법인세와 관련되어 당반기에 인식한 조정사항, 일시적차이의 발생과 소멸로 인한 이연법인세자산의 변동액 등을 조정하여 산출하였습니다. 한편, 당사는 2019년 10월 1일자로 하여 ㈜두산에서 적격분할 특례 요건을 충족해 인적분할되었으나, 당반기말 현재 과세특례에 대한 사후관리 요건의 불총족으로 적격분할 당시 승계받은 일시적차이에 대한 법인세부담액을 당반기 비용으로 반영하였습니다.

29. 주당손익

(1) 기본주당손익

1) 당반기와 전반기 중 기본주당손익은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |

| 보통주 기본주당손익 | 5 | (47) | 127 | 79 |

| 구형우선주 기본주당손익(*) | 5 | (47) | 127 | 79 |

(*) 이익배당 및 잔여재산분배에 대한 우선적 권리가 없는 등 기업회계기준서 제1033호 '주당이익'에서 규정하는 보통주의 정의를 충족하는 우선주에 대하여 주당손익을 산출하였습니다.

2) 당반기와 전반기의 보통주 귀속 반기순손익은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |

| 반기순손익 | 421,476,164 | (3,838,362,519) | 9,134,044,511 | 5,701,095,324 |

| 차감: 신형우선주 귀속 반기순손익 | (15,378,267) | 140,049,110 | (379,662,476) | (236,973,546) |

| 차감: 구형우선주 귀속 반기순손익 | (68,820,270) | 626,742,780 | (1,699,051,964) | (1,060,496,888) |

| 보통주 귀속 반기순손익 | 337,277,627 | (3,071,570,629) | 7,055,330,071 | 4,403,624,890 |

3) 당반기와 전반기의 보통주 및 구형우선주의 가중평균유통주식수는 다음과 같습니다.

| (단위: 주) |

| 구분 | 당반기 | 전반기 | ||||||

|---|---|---|---|---|---|---|---|---|

| 3개월 | 누적 | 3개월 (검토받지 않음) |

누적 | |||||

| 보통주 | 구형우선주 | 보통주 | 구형우선주 | 보통주 | 구형우선주 | 보통주 | 구형우선주 | |

| 가중평균유통주식수 | 65,489,811 | 13,362,957 | 65,489,811 | 13,362,957 | 55,489,811 | 13,362,957 | 55,489,811 | 13,362,957 |

(2) 희석주당손익

당사가 보유하고 있는 희석성 잠재적 보통주는 없으며, 당반기와 전반기의 기본주당손익과 희석주당손익은 동일합니다.

(3) 우선주 배당조건

| (단위: 원, 주) |

| 구분 | 액면가액 | 발행주식수 | 배당조건 |

| 구형우선주 | 100 | 13,364,200 | 보통주 현금배당+1% |

| 신형우선주 | 100 | 2,986,300 | 연 2% 배당(액면기준) 단 보통주의 배당률이 우선주의 배당률을 초과할 경우그 초과분에 대하여 보통주와 동일한 비율로 참가. |

30. 우발부채와 약정사항

(1) 여신한도약정

당반기말 현재 여신한도약정의 내용은 다음과 같습니다.

| (원화단위: 원, 외화단위: USD) |