|

|

대표이사 등의 확인ㆍ서명 |

반 기 보 고 서

(제 66 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 08월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 인터지스(주) |

| 대 표 이 사 : | 박 동 호 |

| 본 점 소 재 지 : | 부산광역시 중구 충장대로9번길 52 마린센터 13층 |

| (전 화)051-604-3333 | |

| (홈페이지) http://www.intergis.co.kr | |

| 작 성 책 임 자 : | (직 책)경영전략본부장 (성 명)권 광 용 |

| (전 화)051-604-3387 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인ㆍ서명 |

I. 회사의 개요

1. 회사의 개요

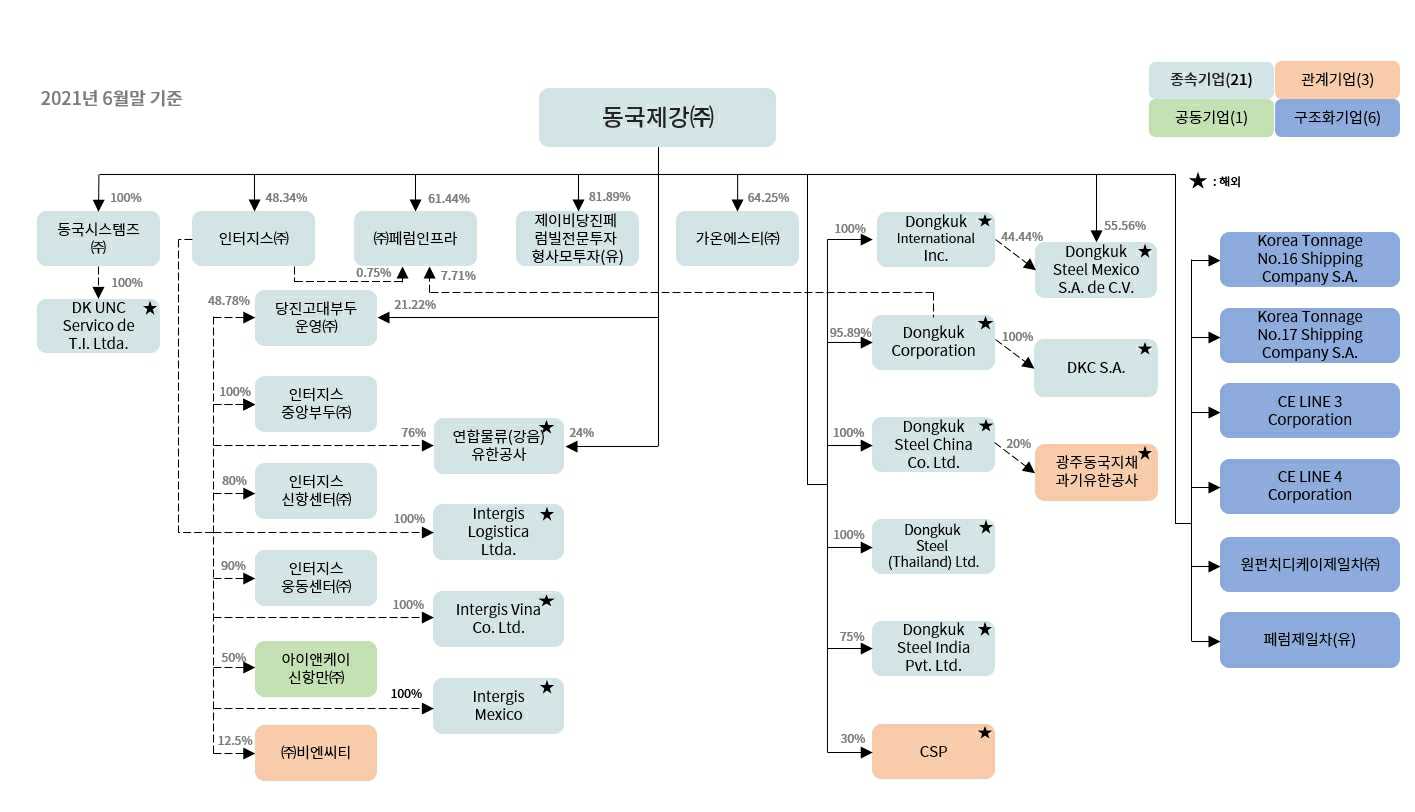

가. 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 10 | 1 | 1 | 10 | - |

| 합계 | 10 | 1 | 1 | 10 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

※ 주요종속회사

(1) 최근사업연도말 자산총액이 지배회사 자산총액의 10% 이상인 종속회사

(2) 최근사업연도말 자산총액이 750억원 이상인 종속회사

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Intergis Mexico S. de R.L. de C.V. | 당기 중 신설 |

| - | - | |

| 연결 제외 |

(주)제주로해운물류 | 당기 중 매각 |

| - | - |

다. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "인터지스 주식회사"이고, 영문명은 INTERGIS CO.LTD 입니다.

단, 약식으로 표기할 경우에는 INTERGIS라고 표기합니다.

라. 설립일자 및 존속기간

당사는 1956년 02월 23일 항만하역업, 화물운송업 등을 주 목적으로 하여 설립되었습니다. 그리고 2011년 12월 16일 한국거래소 유가증권시장에 주식을 상장하였습니다.

마. 본사의 주소, 전화번호, 홈페이지 주소

| 구 분 | 내 용 |

|---|---|

| 본사주소 | 부산광역시 중구 충장대로9번길 52(중앙동4가 79-1) 마린센터 1301호 |

| 전화번호 | 051-604-3333 |

| 홈페이지 | http://www.intergis.co.kr |

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

사. 주요 사업의 내용

인터지스(주)는 컨테이너 및 벌크화물 등을 하역하는 항만하역사업과 전국 각지의 물류 네트워크를 활용하여 철강제품 및 수출입 컨테이너를 운송하는 육상운송사업, 그리고 동국제강(주)의 철강 원재료 및 국내외 3PL 고객들을 대상으로 하는 해상운송사업과 포워딩사업을 주요 사업으로 영위하고 있습니다. 그 외 터미널 운영과 주유소등의 부수사업을 수행하고 있으며, 해외시장 진출 등을 통하여 사업의 영역을 넓혀 나가고 있습니다.

각 사업 부문의 당반기 매출액 비중은 하역(23%), 운송(39%), 해운(19%), 포워딩(13%), 기타(6%)이며, 주요 사업에 대한 상세한 내용은 동 공시서류의 (Ⅱ. 사업의 내용)을 참조하여 주시기 바랍니다.

아. 신용평가에 관한 사항

(1) 신용평가 결과

당사가 최근 3년간 신용평가기관으로부터 받은 신용평가 등급은 다음과 같습니다.

| 평가일 | 신용등급 | 평가회사 | 구분 |

|---|---|---|---|

| 2021년 04월 21일 | BB | 나이스디앤비 | 민간기업용 |

| 2021년 04월 18일 | BB+ | 이크레더블 | 민간기업용 |

| 2020년 04월 20일 | BB- | 나이스디앤비 | 민간기업용 |

| 2020년 04월 17일 | BB | 이크레더블 | 민간기업용 |

| 2019년 04월 30일 | BB | 이크레더블 | 민간기업용 |

| 2019년 04월 23일 | BB | 나이스디앤비 | 민간기업용 |

(2) 신용평가 내용

(가) 이크레더블 등급정의

| 등급 | 등급정의 | |

|---|---|---|

| AAA | AAA | 채무이행 능력이 최고 우량한 수준임 |

| AA | AA+ | 채무이행능력이 매우 우량하나, AAA 보다는 다소 열위한 요소가 있음 |

| AA | ||

| AA- | ||

| A | A+ | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| A | ||

| A- | ||

| BBB | BBB+ | 채무이행 능력이 양호하나, 장래경기 침체 및 환경변화에 따라 채무이행 능력이 저하될 가능성이 내포되어 있음 |

| BBB+ | ||

| BBB- | ||

| BB | BB+ | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성 면에서는 투기적인 요소가 내포되어 있음 |

| BB | ||

| BB- | ||

| B | B+ | 채무이행 능력이 있으나, 장래의 경제환경 악화 시 채무불이행 가능성이 있어 그 안정성면에서 투기적임 |

| B | ||

| B- | ||

| CCC | CCC+ | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 |

| CCC- | ||

| CCC- | ||

| CC | CC | 채무불이행이 발생할 가능성이 높음 |

| C | C | 채무불이행이 발생할 가능성이 매우 높음 |

| D | D | 현재 채무불이행 상태에 있음 |

| NCR | NCR | 허위 및 위/변조자료 제출 등 부정당한 행위가 확인되어 기존의 등급을 취소, 정지, 변경 |

(나) 나이스디앤비 평가정보

| 등급 | 등급정의 |

|---|---|

| AAA | 최상위의 상거래 신용도를 보유한 수준 |

| AA | 우량한 상거래 신용도를 보유하여, 환경변화에 대한 대처능력이 충분한 수준 |

| A | 양호한 상거래 신용도를 보유하여, 환경변화에 대한 대처능력이 상당한 수준 |

| BBB | 양호한 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 다소 제한적인 수준 |

| BB | 단기적 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 제한적인 수준 |

| B | 단기적 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 미흡한 수준 |

| CCC | 현 시점에서 신용위험 발생가능성이 내포된 수준 |

| CC | 현 시점에서 신용위험 발생가능성이 높은 수준 |

| C | 현 시점에서 신용위험 발생가능성이 매우 높고 향후 회복가능성도 매우 낮은 수준 |

| D | 상거래 불능 및 이에 준하는 상태에 있는 수준 |

| NG | 등급부재 : 신용평가불능, 자료불충분, 폐(휴)업 등의 사유로 판단 보류 |

※ 'AA'부터 'CCC'까지는 등급내 우열에 따라 '+' 또는 '-'로 등급구분

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2011년 12월 16일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 변경

당사의 본점소재지는 부산광역시 중구 충장대로9번길 52, 마린센터 13층이며, 공시대상기간 중 본점소재지 변동사항은 없습니다.

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 03월 16일 | 정기주총 | 사내이사 이상석 | 사내이사 정원우 사외이사 최해종 |

사내이사 심대식(2017년 01월 01일) |

| 2017년 12월 01일 | - | 대표이사 정원우 | - | 대표이사 이인식 |

| 2018년 03월 23일 | 정기주총 | - | 사외이사 이인수 사외이사 이재홍 |

- |

| 2019년 03월 18일 | 정기주총 | - | 대표이사 정원우 사내이사 이상석 사외이사 최해종 |

- |

| 2020년 01월 17일 | 임시주총 | 사내이사 박동호 사내이사 권광용 |

- | 사내이사 이상석 |

| 2020년 01월 17일 | - | 대표이사 박동호 | - | 대표이사 정원우 |

| 2020년 03월 24일 | 정기주총 | - | 사외이사 이인수 사외이사 이재홍 |

- |

| 2021년 03월 30일 | 정기주총 | 사외이사 황진효 | - | 사외이사 최해종 |

※ 2017년 12월 01일 이사회에서 정원우 사내이사를 대표이사로 선임하였습니다.

※ 2020년 01월 17일 이사회에서 박동호 사내이사를 대표이사로 선임하였습니다.

다. 최대주주의 변동

| 구 분 | 최대주주 | 그룹명 |

| 설 립 ~ 1967년 10월 23일 | - | - |

| 1967년 10월 23일 ~ 1969년 07월 25일 | 조선선재 | 동국제강그룹 |

| 1969년 07월 25일 ~ 1974년 04월 10일 | 동국제강 | 동국제강그룹 |

| 1974년 04월 10일 ~ 2000년 03월 31일 | 동국산업 | 동국제강그룹 |

| 2000년 03월 31일 ~ 현 재 | 동국제강 | 동국제강그룹 |

라. 상호의 변경

(1) 인터지스(주)

| 기업명 | 일 시 | 변경 전 | 변경 후 |

| 인터지스㈜ | 1956년 02월 23일 | - | 대성기업㈜ |

| 1960년 10월 10일 | 대성기업㈜ | 천양항운㈜ | |

| 2002년 07월 01일 | 천양항운㈜ | 동국통운㈜ | |

| 2010년 01월 01일 | 동국통운㈜ | 인터지스㈜ |

(2) 종속회사

| 기업명 | 일 시 | 변경 전 | 변경 후 |

| 인터지스신항센터㈜ | 2012년 03월 27일 | 디케이엘씨㈜ | 인터지스신항센터㈜ |

| 인터지스웅동센터㈜ | 2012년 03월 27일 | 인터지스물류센터㈜ | 인터지스웅동센터㈜ |

마. 회사가 합병 등을 한 경우 그 내용

| 일 시 | 내 용 |

| 2009년 12월 30일 | 국제통운㈜ 및 삼주항운㈜ 흡수합병 |

| 2012년 07월 01일 | 디케이에스앤드㈜ 흡수합병 |

(1) 국제통운(주) 및 삼주항운(주) 흡수합병

당사는 경영효율성 제고 및 성장 기반 마련을 위하여 동국제강 그룹내 물류계열사인 국제통운주식회사와 삼주항운주식회사를 합병하고, 2010년 01월 01일 상호를 인터지스주식회사로 변경하였습니다.

[합병에 대한 개요]

| 구 분 | 인터지스(주) | 국제통운(주) | 삼주항운(주) |

| 주요업종 | 화물운송업, 운송관계 서비스업 및 하역업 |

화물운송업, 콘테이너 야드 운영사업 및 해운사업 |

항만운송 및 하역사업 |

| 대표이사 | 정표화 | 김정수 | 정표화 |

| 설립일 | 1956년 02월 | 1967년 12월 | 1956년 02월 |

| 결산월 | 12월 | ||

| 기업형태 | 대기업 | ||

| 본사 | 부산광역시 중구 중앙동 | ||

※ 자세한 사항은 2009년 10월 23일 회사합병결정 공시를 참고하시기 바랍니다.

(2) 디케이에스앤드(주) 흡수합병

당사는 사업규모 확대 및 안정적인 영업이익 확보를 통해 사업안정성을 제고하고, 다각화된 사업포트폴리오를 구성하여 사업위험을 분산함과 동시에 향후 고도화된 사업전개 가능성을 확보하여, 항만하역 및 해상운송 등 물류서비스 전반을 아우르는 대형법인의 출범으로 주주가치를 극대화하고자 2012년 07월 01일을 기준일로 하여 디케이에스앤드주식회사를 흡수합병하였습니다.

| 합병 후 존속회사 |

상호 | 인터지스주식회사 |

| 소재지 | 부산광역시 중구 충장대로9번길52(중앙동 4가 79-1) 마린센터빌딩 13층 |

|

| 대표이사 | 정표화 | |

| 법인구분 | 유가증권시장 상장법인 |

| 합병 후 존속회사 |

상호 | 디케이에스앤드주식회사 |

| 소재지 | 서울특별시 중구 을지로5길19 페럼타워 | |

| 대표이사 | 박자홍 | |

| 법인구분 | 기타법인 (주권 비상장법인) |

※ 자세한 사항은 2012년 04월 10일, 06월 21일 회사합병결정. 2012년 07월 05일 합병등 종료보고서(합병) 등의 공시를 참고하시기 바랍니다.

바. 회사의 업종 또는 주된 사업의 변화

당사는 육상운송과 항만하역 및 해상운송을 주된 사업으로 영위하며 물류 서비스 전반을 아우르는 종합 물류 기업으로서 시장의 지위를 구축하고 있습니다. 또한 2012년 07월, 디케이에스엔드(주)를 합병하여 해상운송사업에 진출하였습니다.

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 연도 | 주요 사항 |

|---|---|

| 2017년 02월 | 베트남 법인 Intergis Vina Co.Ltd. 설립 |

| 2018년 02월 | (주)제주로해운물류 인수 운영개시 |

| 2019년 04월 | Intergis-Pactra Mexico, Intergis USA JV 계약 체결 |

| 2020년 07월 | Intergis-Pactra Mexico, Intergis USA JV 해소 |

| 2021년 01월 | Intergis Mexico S. de R.L. de C.V. 설립 |

| 2021년 03월 | (주)제주로해운물류 지분매각 |

3. 자본금 변동사항

가. 자본금 변동추이

당사는 최근 5년간 자본금 변동사항이 없습니다.

2021년 06월 30일 현재 자본금은 다음과 같습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 제66기 반기 (2021년 6월말) |

|---|---|---|

| 보통주 | 발행주식총수 | 29,747,874 |

| 액면금액 | 500 | |

| 자본금 | 14,873,937,000 | |

| 우선주 | 발행주식총수 | - |

| 액면금액 | - | |

| 자본금 | - | |

| 기타 | 발행주식총수 | - |

| 액면금액 | - | |

| 자본금 | - | |

| 합계 | 자본금 | 14,873,937,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 29,747,874 | - | 29,747,874 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 29,747,874 | - | 29,747,874 | - | |

| Ⅴ. 자기주식수 | 1,533,742 | - | 1,533,742 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 28,214,132 | - | 28,214,132 | - | |

※ 2015년 03월 23일 제59기 정기주주총회에서 주식분할(정관변경)을 결의하였습니다

- 1주당 가액 : 주당 1,000원 → 주당 500원

- 발행주식의 총수 : 14,871,381주 → 29,742,762주

- 신주권 상장일 : 2015년 05월 13일

※ 2016년 12월 05일 전환사채 CB 전환권 행사에 따라 추가 상장 되었습니다.

- 전환행사금액 : 20,000,000원

- 발행주식수 : 5,112주

- 발행주식의 총수 : 29,742,762주 → 29,747,874주

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 736,660 | - | - | - | 736,660 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 736,660 | - | - | - | 736,660 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 797,082 | - | - | - | 797,082 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,533,742 | - | - | - | 1,533,742 | - | ||

| 우선주 | - | - | - | - | - | - | |||

※ 자기주식수는 2012년 05월 30일 당사와 한국투자증권이 체결한 자사주취득신탁 계약에 의하여 매입한 주식 736,660주(현재 신탁계약해지 후 당사 주식계좌에 입고하여 직접보유) 및 디케이에스앤드㈜와 합병과정에서 당사 주주의 주식매수청구권 행사로 매입한 797,082주의 합계입니다.

※ 2013년 03월 27일에 발행되었던 교환사채 60억원의 상환기일이 2015년 07월 15일에 도래하여 교환사채를 상환하였으며, 한국예탁결제원에 예탁되어 있던 1,533,742 주는 인터지스㈜로 입고되었습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사 정관의 최근 개정일은 2021년 03월 30일이며, 제65기 정기 주주총회에서 정관 일부 변경의 건을 결의하였습니다. 변경된 정관의 내용은 다음과 같습니다.

| 변경 전 내용 | 변경 후 내용 | 변경의 목적 |

|---|---|---|

|

제2장 주식 제8조의2(우선주식의 수와 내용) ①~⑥(생 략) 이 경우 전환으로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제10조의3의 규정을 준용한다. |

제2장 주식 제8조의2(우선주식의 수와 내용) |

|

|

제2장 주식 제10조의2(주식매수선택권) ①~⑦(생 략) |

제2장 주식 제10조의2(주식매수선택권) ①~⑦(현행과 동일) |

|

|

제2장 주식 제10조의3(신주의 배당기산일) 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업년도의 직전영업년도말에 발행된 것으로 본다. |

제2장 주식 제10조의3(동등배당) |

상법 개정으로 정관이 정하는 바에 따라 배당에 있어 직전영업연도말에 발행된 것으로 볼 수 있도록 한 규정이 삭제 됨에 따라 배당 기준일 및 주식 발행 시기와 관계없이 모든 주식에 대하여 동등 배당하는 취지로 내용을 정비 |

|

제2장 주식 제11조(명의개서대리인) ④제3항의 사무취급에 관한 절차는 명의개서대리인의 증권의 명의개서 대행 등에 관한 규정에 따른다. |

제2장 주식 제11조(명의개서대리인) ①~③(현행과 동일) |

|

|

제2장 주식 제12조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) <2019.3.18 삭제> |

제2장 주식 제12조(주주명부 작성ㆍ비치) ①이 회사는 전자등록기관으로부터 소유자명세를 통지 받은 경우 통지 받은 사항과 통지 연월일을 기재하여 주주명부를 작성ㆍ비치하여야 한다. ②이 회사는 5% 이상 지분을 보유한 주주(특수관계인 등을 포함한다)의 현황에 변경이 있는 등 필요한 경우에 전자등록기관에 소유자명세의 작성을 요청할 수 있다. |

|

|

제2장 주식 제13조(주주명부의 폐쇄 및 기준일) ②이 회사는 매년 12월31일 최종의 주주명부에 기재되어 있는 주주를 그 결산기에 관한 정기주주총회에서 권리를 행사할 주주로 한다. ③이 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 3월을 경과하지 아니하는 일정한 기간을 정하여 권리에 관한 주주명부의 기재변경을 정지하거나 이사회의 결의로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있으며, 이사회가 필요하다고 인정하는 경우에는 주주명부의 기재변경정지와 기준일의 지정을 함께 할 수 있다. 회사는 이를 2주간 전에 공고하여야 한다. |

제2장 주식 제13조(기준일) ①이 회사는 매년12월31일 최종의 주주명부에 기재되어 있는 주주를 그 결산기에 관한 정기주주총회에서 권리를 행사할 주주로 한다. ②이 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있으며, 회사는 이를 2주간 전에 공고하여야 한다. |

|

|

제3장 사채 제14조(전환사채의 발행 및 배정) ⑥전환으로 인하여 발행하는 주식에 대한 이익의 배당과 전환사채에 대한 이자의 지급에 관하여는 제10조의3의 규정을 준용한다. |

제3장 사채 제14조(전환사채의 발행 및 배정) ⑥주식으로 전환된 경우 회사는 전환 전에 지급시기가 도래한 이자에 대하여만 이자를 지급한다. |

|

|

제3장 사채 제15조(신주인수권부사채의 발행 및 배정) ⑥신주인수권의 행사로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제10조의3의 규정을 준용한다. |

제3장 사채 제15조(신주인수권부사채의 발행 및 배정) (삭제) |

|

|

제3장 사채 제15조의2(사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 이 회사는 사채권 및 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록계좌부에 사채 및 신주인수권증권에 표시되어야 할 권리를 전자등록한다. |

제3장 사채 제15조의 2(사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 이 회사는 사채권 및 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록계좌부에 사채권 및 신주인수권증권에 표시되어야 할 권리를 전자등록한다. 다만, 사채의 경우 법령에 따라 전자등록이 의무화 된 상장사채 등을 제외하고는 전자등록을 하지 않을 수 있다. |

|

|

제6장 감사위원회 제41조(감사위원회의 구성) ④사외이사인 감사위원회 위원의 선임에는 의결권 있는 발행주식총수의 100분의3을 초과하는 수의 주식을 가진 주주는 그 초과하는 주식에 대하여는 의결권을 행사하지 못한다.

|

제6장 감사위원회 제41조(감사위원회 구성) ④감사위원회 위원은 주주총회에서 이사를 선임한 후 선임된 이사 중에서 감사위원을 선임하여야 한다. 이 경우 감사위원회 위원 중 1명은 주주총회 결의로 다른 이사들과 분리하여 감사위원회 위원이 되는 이사로 선임하여야 한다. ⑤감사위원회 위원의 선임은 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1이상의 수로 하여야 한다. 다만, 상법 제368조의 4 제1항에 따라 전자적 방법으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사위원회 위원의 선임을 결의할 수 있다.

⑦감사위원회 위원의 선임과 해임에는 의결권 없는 주식을 제외한 발행주식총수의 100분의3을 초과하는 수의 주식을 가진 주주(최대주주인 경우에는 사외이사가 아니 감사위원회 위원을 선임 또는 해임할 때에는 그의 특수관계인, 그 밖에 상법시행령으로 정하는 자가 소유하는 주식을 합산한다)는 그 초과하는 주식에 관하여 의결권을 행사하지 못한다. |

|

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 18일 | 제64기 정기주주총회 |

(1) 제9조(주식 및 신주인수권증서에 표시되어야할 권리의 전자등록) 변경 (2) 제10조의2(주식매수선택권) 변경 (3) 제11조(명의개서대리인) 변경 (4) 제12조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 삭제 (5) 제14조(전환사채의 발행 및 배정) 변경 (6) 제15조의2(사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 신설 (7) 제16조(사채발행에 관한 준용규정) 변경 (8) 제36조(이사회의 결의방법) 변경 (9) 제41조(감사위원회의 구성) 변경 (10) 제41조의2(감사위원회의 직무) 변경 (11) 제43조의2(외부감사인의 선임) 변경 |

(1) 주식 등 전자등록 의무화 사항 반영 (2) 상법 및 상법 시행령 해석 조항 개정 (3) 주식 등 전자등록 의무화 사항 반영 (4) 주식 등 전자등록 의무화 사항 반영 (5) 전환사채 발행한도 확대 (6) 정관 문구 정비 (7) 정관 문구 정비 (8) 정관 문구 정비 (9) 사외이사인 감사위원 결원시 상법 상 예외규정 적용 문구 개정 (10) 외부감사법 개정에 따른 외부감사인 선정 권한의 변경내용 반영 (11) 외부감사법 개정에 따른 외부감사인 선정 권한의 변경내용 반영 |

| 2021년 03월 30일 | 제65기 정기주주총회 |

(1) 제8조의2(우선주식의 수와 내용) 변경 (2) 제10조의2(주식매수선택권) 변경 (3) 제10조의3(신주의 배당기산일) 변경 (4) 제11조(명의개서대리인) 변경 (5) 제12조(주주명부 작성ㆍ비치) 신설 (6) 제13조(주주명부의 폐쇄 및 기준일) 변경 (7) 제14조(전환사채의 발행 및 배정) 변경 (8) 제15조(신주인수권부사채의 발행 및 배정) 변경 (9) 제15조의2(사채 및 신주인수권증에 표시되어야 할 권리의 전자등록) 변경 (10) 제41조(감사위원회의 구성) 변경 |

(1) 상법 및 상법 시행령 해석 조항 개정 (2) 상법 및 상법 시행령 해석 조항 개정 (3) 상법 및 상법 시행령 해석 조항 개정 (4) 주식 등 전자등록 의무화 사항 반영 (5) 주식 등 전자등록 의무화 사항 반영 (6) 상법 및 상법 시행령 해석 조항 개정 (7) 정관 문구 정비 (8) 상법 및 상법 시행령 해석 조항 개정 (9) 정관 문구 정비 (10) 상법 및 상법 시행령 해석 조항 개정 |

II. 사업의 내용

1. 사업의 개요

인터지스(주)는 지난 65년간 축적된 항만운영의 노하우를 바탕으로 컨테이너 및 벌크화물 등을 하역하는 항만하역사업과 전국 각지의 물류 네트워크를 활용하여 후판,형강, 봉강 등의 철강제품 및 수출입 컨테이너를 운송하는 육상운송사업, 그리고 동국제강(주)의 철강 원재료 및 국내외 3PL 고객들을 대상으로 하는 해상운송사업과 포워딩사업을 주요 사업으로 영위하고 있습니다. 그 외 터미널 운영과 주유소 등의 부수사업을 수행하고 있으며, 해외시장 진출 등을 통하여 사업의 영역을 넓혀 나가고있습니다.

현재 기존 사업의 서비스 개선, 수익성 확보, 그리고 토탈 물류 서비스의 역량 강화를위해 IT 플랫폼 도입 및 스마트화를 진행 중입니다. 또한, 기존 사업과의 시너지 창출및 시장 개척을 위하여 글로벌 네트워크를 확대하고 있습니다. 이에 따라 당사는 2020년 01월 브라질 CSP SLAB 운송 계약을 2년 연장했으며, 2021년 01월에는 멕시코 법인을 신설하였습니다.

그리고 당사는 지속적인 재무구조 개선과 자금 유동성 제고를 통해 기업의 안정적인 운영과 미래 성장 동력에 대한 재원 조달을 위해 노력하고 있습니다. 2020년 07월과 2020년 11월 유형자산 처분 등을 통해 확보한 자금으로 부채비율 개선 및 자금유동성을 확보하였습니다.

당사의 2021년도 반기 연결기준 매출액은 2,629억원입니다. 하역 부문은 수출ㆍ입 물량 증가로 인해 전년 동기 대비 매출액 61억원 증가한 616억원이며, 운송부문은 철강경기 호조에 따른 물량 증가의 영향으로 전년 동기 대비 매출액 74억원이 증가한 1,016억원입니다. 그리고 해운 부문의 경우 물동량 증가에 따른 해운 시황 상승으로 전년 동기 대비 매출액 101억원 증가한 500억원이며, 포워딩 및 기타 상품 및 용역 부문은 컨테이너 해상운임 상승에 따른 포워딩 매출 증가로 매출액 497억원을 달성하였습니다.

당사 및 종속회사의 사업부문별 현황을 요약하면 다음과 같습니다.

| 구 분 | 상 호 | 주 요 사 업 | 비 고 | |

|---|---|---|---|---|

| 항만하역 및 화물운송 |

국 내 | 인터지스웅동센터(주) | 운송관계서비스업 및 하역업 | 물류센터 운영 |

| 인터지스신항센터(주) | 운송관계서비스업 및 하역업 | |||

| 인터지스중앙부두(주) | 운송관계서비스업 및 하역업 | 감천중앙부두 운영 | ||

| 당진고대부두운영(주) | 항만운영 및 관리 | 당진고대부두 운영 | ||

| 해 외 | 연합물류(강음)유한공사 | 화물운송업, 운송관계서비스업 및 하역업 | 중국 | |

| Intergis Logistica Ltda. | 운송관계서비스업 | 브라질 | ||

| 해운 및 포워딩 |

해 외 | Intergis Vina Co.Ltd. | 운송관계서비스업 | 베트남 |

| Korea Tonnage No.16 Shipping Company S.A. | 운송관계서비스업 | - | ||

| Korea Tonnage No.17 Shipping Company S.A. | 운송관계서비스업 | - | ||

| Intergis Mexico S. de R.L. de C.V.(*) | 운송관계서비스업 | 멕시코 | ||

(*) 회사는 당기 중 Intergis Mexico S. de R.L. de C.V.을 설립하였습니다.

사업의 내용은 지배기업인 인터지스 주식회사를 중심으로 종속회사의 주요 부문을 병행하여 기재하였습니다.

2. 주요 제품 및 서비스

가. 주요 제품 및 서비스의 내용

(1) 하역사업

당사는 부산, 인천, 포항, 당진 등 전국 주요 항만에 부두를 운영하고 있으며, 각 항만에 다양한 하역 장비와 숙련된 전문 인력을 투입하여 신뢰성 있는 물류 서비스를 제공하고 있습니다. 그리고 철강재, 일반 잡화, 특수화물 등 각종 화물의 특성에 맞는 차별화된 작업을 통해 최상의 하역 서비스를 제공하고 있습니다.

2015년 09월에는 부산 감천항에 위치한 중앙부두 운영권을 확보하였으며, 이를 통해기존 부두와의 시너지를 창출하여 하역시장의 안정성을 강화하고 수익성을 개선할 수 있었습니다.

또한, 당사는 부산 신항 배후 단지에 웅동 물류센터(총면적 38,384m²/ 11,611평)와신항 물류센터(총면적 25,000m²/ 7,501평)를 운영하고 있습니다. 대규모 야적장과 최신 설비를 이용해 보관부터 유통, 조립, 포장 등의 후가공 작업까지 수행하며 다양한 부가가치 서비스를 제공하고 있습니다.

(2) 운송사업

당사는 부산, 울산, 청원, 의왕 등 주요 물류 거점 간 네트워크와 각종 운송 장비를 기반으로, 전 산업 군의 다양한 화물에 최적화된 컨테이너 및 벌크운송 서비스를 제공하고 있습니다.

컨테이너운송은 도로운송뿐만 아니라 철도운송, 연안해송 등 다양한 물류서비스 제공을 통해 고객 요구에 즉시 대응하고 있습니다. 벌크운송은 벌크화물에 특화된 노하우를 기반으로 중량물, 특수화물, 프로젝트화물 등 다양한 화물을 안정적으로 운송하고 있습니다. 취급이 어려운 벌크화물 운송에 가장 적합한 특수 장비와 인프라를 활용하여 최적의 서비스를 제공하고 있습니다. 또한, 차량관제 시스템을 구축하여 실시간 컨테이너 및 벌크화물 추적 정보 서비스 제공으로 고객의 편의성을 제고하고 있습니다.

(3) 해운사업

당사는 아시아, 미주, 유럽 등 항로 및 권역별로 특성에 맞는 운항 전략 수립을 통해 고품질 해상운송 서비스를 제공하고 있습니다.

정기선을 통해 한중일 근해뿐만 아니라 동남아, 유럽, 미주까지 철재화물을 정기적으로 운송하고 있으며, Steel slab, HR Coil 등의 반제품부터 Steel plate, CR Coil 등의 완제품까지 연간 약 150만톤을 운송하고 있습니다. 부정기선 같은 경우 태평양, 대서양, 인도양 등 전 세계 항로에 곡물, 철광석, 석탄, 철제품 등의 운송 서비스를 제공하고 있습니다.

현재 해운 부문은 선박 운항 및 화물 운송 능력, 그리고 사업 리스크 관리 능력의 지속적인 향상을 통해 화주와의 신뢰를 구축하여 3PL 물류 확대에 박차를 가하고 있습니다. 2016년에는 미국 뉴저지에 사무소를 개설하였으며, 이를 통해 실시간 커뮤니케이션이 가능한 시스템을 구축하였습니다.

당사는 소형 선박 위주의 안정적인 운영을 추구하고 있습니다. 따라서 저가의 소형 선박 자산 확보를 위해 선박금융을 전략적으로 활용하고 있으며, 항상 수급요인의 변동성에 대비하여 당사에 적합한 전략을 끊임없이 모색하고 있습니다.

(4) 포워딩 및 해외사업

당사는 하역, 내륙ㆍ해상ㆍ항공운송, 보관 및 통관 등 종합적이고 다양한 물류 인프라를 기반으로 물류 서비스를 설계하고 있으며, 고객사의 물류환경 분석 및 커뮤니케이션을 바탕으로 고객 맞춤형 서비스를 제공하고 있습니다. 또한, 지속적인 해외 네트워크 구축을 통해 기존 사업과의 시너지 창출 및 시장 개척을 시도하고 있습니다

2017년 02월, 베트남의 물류 거점인 하노이에 법인을 설립하여 항공ㆍ해상 포워딩, 운송, 보관 등의 서비스를 제공하고 있으며, 이를 바탕으로 동남아 지역 네트워크 구축의 초석을 마련하였습니다. 그리고 2021년 01월에는 중남미 시장으로 사업영역을 확대하고자 멕시코 법인을 신설하였습니다.

이 외에도 당사는 2012년 05월 부 개시한 포스코건설의 브라질 CSP 공장 건설 물류의 안정적 수행 완료를 기반으로 브라질 CSP 일관제철소와 통합 물류 서비스 제공 계약을 체결하여 3년간 이행을 완료하였으며, 2년 연장에 합의하여 2021년 12월까지 물류 서비스를 제공하게 되었습니다.

나. 주요 제품 및 서비스의 현황

| (단위: 백만원, %) |

| 사업부문 | 품 목 | 구체적 용도 | 매출액 | 비율 |

|---|---|---|---|---|

| 하역 | 항만하역 | 벌크, 컨테이너 | 61,655 | 23.45 |

| 운송 | 육상운송 외 | 벌크, 컨테이너 | 101,574 | 38.63 |

| 해운 | 해상운송 | 벌크 | 49,997 | 19.01 |

| 포워딩 | 포워딩 외 | 벌크, 컨테이너 | 34,552 | 13.14 |

| 기타 | 상품, 용역 외 | 용역, 유류 외 | 15,160 | 5.77 |

| 계 | 262,938 | 100.00 | ||

다. 주요 제품 및 서비스의 매출 변동추이

| (단위: 백만원, %) |

| 사업부문 | 2021년 반기 | 2020년 기말 | 2019년 기말 | ||||

|---|---|---|---|---|---|---|---|

| 하역 | 내수 | 61,655 | 23.45 | 109,300 | 23.85 | 129,685 | 27.12 |

| 운송 | 내수 | 101,574 | 38.63 | 189,056 | 41.25 | 174,895 | 36.58 |

| 해운 | 내수 | 49,997 | 19.01 | 84,880 | 18.52 | 93,562 | 19.57 |

| 포워딩 | 내수 | 34,552 | 13.14 | 42,117 | 9.19 | 40,723 | 8.52 |

| 기타 | 내수 | 15,160 | 5.77 | 32,964 | 7.19 | 39,304 | 8.22 |

| 계 | 262,938 | 100.00 | 458,317 | 100.00 | 478,169 | 100.00 | |

라. 주요 제품 및 서비스의 가격 변동추이

(1) 하역사업

하역 부문의 가격은 정부가 고시하는 항만하역 요율과 화주별 요구 조건 등을 고려하여 결정되고 있습니다. 항만하역 요율 같은 경우 해운경기, 물가 상승률 등 전반적인 요인을 바탕으로 지속적으로 변동되고 있습니다.

(2) 운송사업

현재 운송시장은 대형 화주나 선사 등의 공급자 중심의 시장으로서, 운송사들은 물량을 유치하기 위하여 운송요금 요율 경쟁이 심화되고 있습니다. 또한 운송업의 특성상국제유가 변동에 따른 원가 인상 요인이 상존하고 있는 실정입니다. 2020년 01월 01일 부 화물 안전운임제가 시행됨에 따라 컨테이너 품목과 시멘트 품목에 대하여 운임이 공표되었으며, 공표된 안전 운임을 바탕으로 가격이 결정되고 있습니다.

(3) 해운 / 포워딩 및 해외사업

당사의 영업상 보안사항이라 기재를 생략합니다.

3. 원재료 및 생산설비

가. 주요 원재료

(1) 매입현황

사업의 특성상 하역사업과 포워딩사업은 원재료 매입이 발생하지 않으며, 운송사업은 용역 차량에 대한 운반비가 매입으로 발생하고 있습니다. 해운사업은 선박 운용 및 관리를 위한 유류와 윤활유를 구입하고 있으며, 기타사업 중 주유소 같은 경우 휘발유 및 경유를 정유사로부터 공급받고 있습니다. 당사의 주요 원재료 매입 현황은 다음과 같습니다.

| (단위: 백만원) |

| 사업부문 | 매입유형 및 원재료명 |

주요매입처 | 2021년 반기 | 2020년 기말 | 2019년 기말 |

|---|---|---|---|---|---|

| 운송 | 운반비 | (주)청우통운 外 | 96,233 | 177,334 | 166,737 |

| 해운 | 윤활유/유류 | GULF OIL MARINE LIMITED 外 | 1,211 | 6,726 | 7,137 |

| 주유소 | 경유 | 금강석유(주) | 3,193 | 9,034 | 13,265 |

| 휘발유 | 금강석유(주) | 134 | 389 | 613 |

| (단위: 백만원, %) |

| 사업부문 | 매입유형 및 원재료명 |

주요매입처 | 2021년 반기 | 비율 | |

|---|---|---|---|---|---|

| 매입액 | 매출액 | ||||

| 운송 | 운반비 | (주)청우통운 外 | 96,233 | 101,574 | 94.74 |

| 해운 | 윤활유/유류 | GULF OIL MARINE LIMITED 外 | 1,211 | 49,997 | 2.42 |

| 주유소 | 경유 | 금강석유(주) | 3,193 | 3,646 | 91.25 |

| 휘발유 | 금강석유(주) | 134 | |||

(2) 가격변동추이

| (단위: 원/ℓ) |

| 구 분 | 2021년 반기 | 2020년 기말 | 2019년 기말 | |

|---|---|---|---|---|

| 경유 | 국 내 | 1,053 | 1,008 | 1,143 |

| 수 입 | - | - | - | |

| 휘발유 | 국 내 | 1,252 | 1,214 | 1,251 |

| 수 입 | - | - | - | |

(3) 산출기준 및 가격변동원인

| 사업부문 | 내 용 | |

|---|---|---|

| 주유소 | 산출기준 | 원재료 가격은 연간 총매입액에서 총매입수량으로 나눈 가격으로 계산 [ 매입가 = 총매입액 / 총매입수량 ] |

| 가격변동원인 | 시장 불확실성 해소에 따른 수요 증가 및 산유국 재고 감소로 인한 가격 상승 | |

나. 생산 및 설비에 관한 사항

(1) 생산능력 및 생산능력의 산출근거(별도기준)

당사는 하역, 운송, 해운, 포워딩 및 부수사업을 영위하고 있으며, 다양한 품목을 취급하는 사업의 특성상 생산능력 및 생산실적을 산출하는데 어려움이 있어 연간 사업 계획 대비 실적을 기재하였습니다.

| (단위: 백만원) |

| 사업부문 | 품목 | 2021년 반기 | 2020년 기말 | 2019년 기말 |

|---|---|---|---|---|

| 하역 | 항만하역 | 36,681 | 82,439 | 83,654 |

| 운송 | 육상운송 외 | 91,620 | 189,278 | 209,681 |

| 해운 | 해상운송 | 42,286 | 100,822 | 96,606 |

| 포워딩 | 포워딩 외 | 18,588 | 43,482 | 50,194 |

| 기타 | 상품, 용역 외 | 16,210 | 42,081 | 41,777 |

| 계 | 205,38 | 458,102 | 481,912 | |

(2) 생산실적 및 가동률(별도기준)

(가) 생산실적

| (단위: 백만원) |

| 사업부문 | 품목 | 2021년 반기 | 2020년 | 2019년 |

|---|---|---|---|---|

| 하역 | 항만하역 | 40,878 | 70,081 | 86,342 |

| 운송 | 육상운송 외 | 101,574 | 189,055 | 174,895 |

| 해운 | 해상운송 | 49,997 | 84,880 | 93,562 |

| 포워딩 | 포워딩 외 | 30,338 | 38,792 | 37,221 |

| 기타 | 상품, 용역 외 | 18,216 | 35,580 | 39,237 |

| 계 | 241,003 | 418,388 | 431,257 | |

(나) 당해 사업연도의 가동률

| (단위: 백만원, %) |

| 사업부문 | 품목 | 2021년 반기 | 달성률 | |

|---|---|---|---|---|

| 생산능력 | 생산실적 | |||

| 하역 | 항만하역 | 36,681 | 40,878 | 111.42 |

| 운송 | 육상운송 외 | 91,620 | 101,574 | 110.86 |

| 해운 | 해상운송 | 42,286 | 49,997 | 118.24 |

| 포워딩 | 포워딩 외 | 18,588 | 30,338 | 163.21 |

| 기타 | 상품, 용역 외 | 16,210 | 18,216 | 112.38 |

(3) 생산설비의 현황 등(연결기준)

(가) 생산설비 현황

| (단위: 백만원) |

| 구분 | 토지 | 건물 | 구축물 | 차량운반구 | 하역장비 | 하역용구 | 비품 | 선박 | 건설중인 자산 |

계 |

|---|---|---|---|---|---|---|---|---|---|---|

| 기초 순장부금액 | 65,379 | 19,828 | 9,145 | 5,168 | 10,922 | 29 | 440 | 1,056 | 905 | 112,872 |

| 취득 | - | 24 | - | 33 | 64 | 10 | 24 | - | 2,552 | 2,707 |

| 대체 | - | - | - | 1,359 | - | - | 304 | - | (1,667) | (4) |

| 재평가 | 3,284 | - | - | - | - | - | - | - | - | 3,284 |

| 감가상각비 | - | (403) | (331) | (622) | (627) | (6) | (97) | (48) | - | (2,134) |

| 처분 | - | - | - | (138) | - | - | - | - | - | (138) |

| 외화환산차이 | - | - | 263 | 135 | 225 | - | 14 | - | 5 | 642 |

| 반기말 순장부금액 | 68,664 | 19,449 | 9,078 | 5,935 | 10,584 | 33 | 685 | 1,007 | 1,794 | 117,229 |

(나) 설비의 신설 매입 계획 등

| (단위: 억원) |

| 사업부문 | 계획명칭 | 예상투자총액 | 투자 효과 | |

|---|---|---|---|---|

| 투자형태 | 금 액 | |||

| 하역 및 운송 | 타법인 투자 | 지분투자 | 3 | 해외법인 설립 |

| 신증설 | 시설, 장비투자 | 30 | 건물 신축 등 | |

| 하역,운송,해운 | 30 | 선박, 구축물, 차량 구매 등 | ||

| 비품 외 | 4 | 개체보수(수리) 등 | ||

| 계 | - | - | 67 | - |

※ 당사의 사업진행에 따라 향후 변동될 수 있습니다.

4. 매출 및 수주상황

가. 매출에 관한 사항

(1) 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 제66기 반기 | 제65기 | 제64기 |

|---|---|---|---|---|---|

| 하역 | 용역 | 수출 | - | - | - |

| 내수 | 61,655 | 109,300 | 129,685 | ||

| 소계 | 61,655 |

109,300 | 129,685 | ||

| 운송 | 용역 | 수출 | - | - | - |

| 내수 | 101,574 |

189,056 | 174,895 | ||

| 소계 | 101,574 | 189,056 | 174,895 | ||

| 해운 | 용역 | 수출 | - | - | - |

| 내수 | 49,997 |

84,880 | 93,562 | ||

| 소계 | 49,997 | 84,880 | 93,562 | ||

| 포워딩 | 용역 | 수출 | - | - | - |

| 내수 | 34,552 |

42,117 | 40,723 | ||

| 소계 | 34,552 | 42,117 | 40,723 | ||

| 기타 | 상품, 용역 | 수출 | - | - | - |

| 내수 | 15,160 |

32,964 | 39,304 | ||

| 소계 | 15,160 | 32,964 | 39,304 | ||

| 총계 | 수출 | - | - | - | |

| 내수 | 262,938 | 458,317 | 478,169 | ||

| 합계 | 262,938 |

458,317 | 478,169 | ||

(2) 판매경로 및 판매방법 등

(가) 판매경로

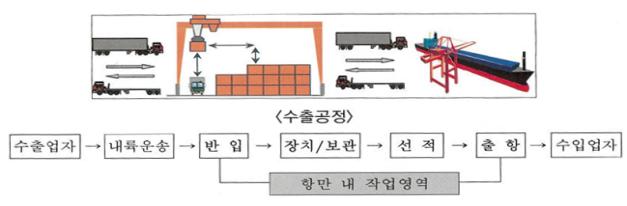

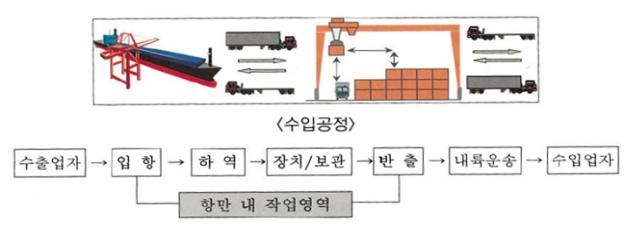

하역사업은 계약된 선사의 모선에 대하여 부두 내에서 양ㆍ적하 작업을 수행하고 계약 또는 협정 요율에 따라 용역비를 청구하는 형태로 판매가 이루어지고 있습니다.

운송사업은 국내 화주 또는 중개 업체와 계약 또는 협정에 의하여 운송 용역을 의뢰받고 계약 요율 및 안전 운임에 따라 운송비를 청구하는 형태로 판매가 이루어지고 있습니다.

해운사업은 국내외 거래처 또는 대리점 등을 통해 화주와는 화물 운송 용역 수주 계약을 체결하고, 해운사와는 선박 대여 계약을 체결합니다. 해당 계약을 바탕으로 운임 수입 및 대선료를 청구하는 방식으로 판매가 이루어지고 있습니다.

|

|

판매경로1 |

|

|

판매경로2 |

(나) 판매방법 및 조건

하역사업은 우선 정기선의 경우 선사와 연간 계약을 통하여, 단위 품목에 대하여 양ㆍ적하 등에 대한 요율을 결정하고 컨테이너화물의 경우 TEU 단위, 벌크화물의 경우 중량(TON) 및 부피(CBM) 단위로 단가를 결정합니다. 부정기선의 경우 고시 요율표를 기준으로 선사와 협의를 통하여 양ㆍ적하 단가를 결정하여 계약하고, 해당 용역을 제공할 때 매출이 발생합니다.

운송사업의 판매는 대량화주의 경우 일반적으로 입찰을 통하여 결정되고, 입찰 시 제시한 요율 및 가격에 근거하여 매출이 발생합니다. 기타 화주의 경우 화주와의 협의를 통해 거리 및 중량, 화태 등에 따른 차등 요율을 결정하고 용역 제공 단위별로 매출이 발생합니다.

해운사업에서 화물 운송용역 수주는 입찰에 참여하여 톤당 운임을 제일 낮게 제시한 경우 이루어지며, 선박 대여 계약은 시장에 나온 당사 선박에 대한 선사의 직접 오퍼 또는 중개인을 통한 오퍼를 검토하여 일당 대선료를 책정 및 계약함으로써 매출이 발생합니다.

(다) 판매전략

하역 및 운송 서비스 개선을 위해 국제공인 보안관련 인증제도인 AEO를 취득하였습니다. 이러한 인증을 통해 고객만족 강화 및 회사 신뢰도를 제고할 것입니다. 또한 기존 고객 관리를 통하여 고객의 이탈을 최소화하고 신규 수요 창출을 위하여 공개입찰등에 대한 경쟁력을 강화하고 있습니다. 글로벌 선사와 화주를 유치하기 위하여 관련인력을 지속적으로 영입하고 있으며, 영업 관련 인력에 대한 교육 및 해외 선진 물류기업에 대한 연수를 강화하고 있습니다. 또한 물류업의 핵심인 인프라 구축을 위해 국내에 추가로 부두 거점을 확충하고 중국에 진출한 연합물류(강음)유한공사를 기반으로 하여 해당 국가에 거점을 확충하고, 지속적인 해외시장 진출을 통해 글로벌 네트워크를 완성해 나갈 계획입니다.

또한 2012년 07월에 새롭게 진출한 해운사업은 국내외 현지 고객중심의 영업활동을 통해 차별화된 서비스 제공으로 신규 거래선 확보에 주력하고 있으며, 당사의 운항능력을 바탕으로 시장의 변화에 신속 정확하게 대응할 수 있도록 영업조직을 탄력적으로 운영하고 있습니다. 또한 뉴저지 사무소를 개설하여 24시간 영업 체제를 구축하였습니다.

앞으로 채산성 위주 판매 정책을 통한 판매 목표 달성 및 고부가가치 화물 유치로 수익성을 증대하고, 영업조직력 강화를 통한 판매량 확대 및 대화주 서비스 개선을 해나갈 것이며 당사는 하역, 육상운송, 해상운송 등 종합 물류서비스 커버리지 완성으로 고객에게 One-Stop 서비스를 제공하여 고객 만족을 극대화해 나갈 예정입니다.

(라) 주요 매출처(별도기준)

2021년 반기 주요 매출처는 동국제강(주)(55.66%), (주)세바로지스틱스(1.13%),

(주)포스코(1.04%) 입니다. 당사가 영위하는 주요 사업의 거래처를 표시하였습니다.

나. 수주상황

| (단위 : 만톤) |

| 품목 | 수주일자 | 납기 | 수주총액 수량 |

기납품액 수량 |

수주잔고 수량 |

|---|---|---|---|---|---|

| SLAB 해상운송 | 2010년 10월 05일 | 15년간 | 300 | 약 220 | 약 80 |

| SLAB 해상운송 | 2011년 08월 23일 | 14년간 | 280 | 약 205 | 약 75 |

| SLAB 해상운송 | 2012년 06월 04일 | 10년간 | 400 | 약 305 | 약 95 |

| SLAB 내륙운송 | 2017년 02월 03일 | 5년간 | 약 1,504 | 약 1,314 | 약 190 |

※ SLAB 내륙운송의 수주 수량은 CSP공장 CAPA기준이므로 변동될 가능성이 있습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

연결회사는 여러 활동으로 인하여 시장위험(외환위험, 가격위험, 이자율위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리 정책은 금융시장의 변동성에 초점을 맞추고 있으며, 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다. 연결회사는 특정 위험을 회피하기 위하여 파생상품을 이용하고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있으며, 재무부서는 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

(1) 시장위험

(가) 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있어 다양한 통화로부터의 환율 변동 위험에 노출되어 있습니다. 연결회사가 위험에 노출되어 있는 주요 통화는 달러화이며, 기타의 통화로는 일본 엔화, 유로화 등이 있습니다.

연결회사는 외환 규정에 의해서 환율 변동 위험을 관리하고 있으며, 연결회사의 외환위험 관리 목표는 환율 변동으로 인한 불확실성과 손익 변동을 최소화함으로써 안정적인 사업 운영의 기반을 제공하는데 있습니다.

(나) 가격위험

연결회사는 연결재무상태표상 기타포괄손익-공정가치 금융자산 또는 당기손익-공정가치 금융자산으로 분류되는 연결회사 보유 지분증권의 가격위험에 노출되어 있습니다. 연결회사는 금융상품의 투자로 인한 가격위험을 관리하기 위해 포트폴리오를 분산투자하고 있으며, 포트폴리오의 분산투자는 연결회사가 정한 한도에 따라 이루어집니다. 또한, 포트폴리오 내에서 중요한 투자자산의 관리는 개별적으로 수행하고 있습니다.

(다) 이자율위험

연결회사의 이자율위험은 미래 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동 금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결회사의 이자율위험 관리의 목표는 이자율 변동으로 인한 불확실성과 순이자 비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

이를 위해 연결회사는 차입구조 개선을 통한 전사적인 이자비용 관리활동, 고금리 차입금 축소, 장ㆍ단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정 비율 유지, 주간ㆍ월간 단위의 국내외 금리 동향 모니터링 실시 및 대응방안 수립 등을 통해 이자율 변동에 따른 위험을 최소화하고 있습니다.

(2) 신용위험

신용위험은 연결회사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 매출 거래처에 대한 신용위험뿐 아니라 현금성자산, 파생금융상품 및 은행 등의 금융기관 예치금으로부터 발생할 수 있습니다.

(가) 위험관리

매출 거래처의 경우 독립적으로 신용평가를 받는다면 평가된 신용등급이 사용되며, 독립적인 신용등급이 없는 경우에는 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용위험을 평가하게 됩니다. 개별적인 위험 한도는 이사회가 정한 한도에 따라 내부 또는 외부적으로 결정된 신용등급을 바탕으로 결정되며, 신용 한도의 준수여부는 정기적으로 검토되고 있습니다. 또한, 거래처의 신용도에 따라 신용보강을 위해 담보를 설정하고 있으며, 필요한 경우 거래처의 거래 금융기관으로부터 지급보증을 제공받고 있습니다.

한편, 연결회사는 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

(나) 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 용역 제공에 따른 계약자산

- 상각후원가로 측정하는 기타 금융자산

(다) 매출채권

연결회사는 매출채권과 계약자산에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 운송용역에 따른 계약자산은 동일 유형의 계약에서 발생한 매출채권과 유사한 위험속성을 가지므로 연결회사는 매출채권의 손실률이 계약자산의 손실률에 대한 합리적인 추정치로 판단하였습니다.

기대신용손실률은 확인된 과거 신용손실 정보를 근거로 산출하였으며, 과거손실정보는 고객의 채무이행 능력에 영향을 미칠 거시경제적 현재 및 미래 전망 정보를 반영하여 조정합니다.

(3) 유동성 위험

유동성 위험은 연결회사의 경영환경 또는 금융시장의 악화로 인해 연결회사가 부담하고 있는 단기 채무를 적기에 이행하지 못할 위험으로 정의합니다.

연결회사는 미사용 차입금 한도를 적정 수준으로 유지하고 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달 계획, 약정준수, 회사 내부의 목표 재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

(4) 자본 위험 관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위하여 연결회사는 주주에게 지급되는 배당을 조정하고 부채감소를 위한 신주 발행 및 자산 매각 등을 고려할 수 있습니다.

나. 파생상품거래 현황

| (단위 : 백만원, 천USD) |

| 거래은행 | 상품내역 | 계약시작일 | 계약만기일 | 거래손익 계약금액 |

파생상품 거래손익 |

평가손익 계약금액 |

파생상품 평가손익 |

||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 하나금융투자 | 운임선물 | 2021년 06월 04일 ~ 2021년 06월 23일 |

2021년 07월 31일 ~ 2021년 12월 31일 |

USD | 1,075 | KRW | 361 | USD | 8,439 | KRW | 1,284 |

| 계 | USD | 1,075 | KRW | 361 | USD | 8,439 | KRW | 1,284 | |||

※ 당사는 해운운임 변동에 따른 위험에 대응하기 위하여 선물계약을 체결하였으며,당기말 파생상품 거래이익은 361백만원, 파생상품 평가이익은 1,284백만원입니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

| (단위 : 백만원) |

| 구 분 | 계약일자 | 계약내용 | 상대방 | 금액 | 비 고 |

|---|---|---|---|---|---|

| 부동산(토지) 매매 계약 (부산광역시 서구 암남동 633-8,633-3번지 일부) |

2020년 11월 20일 | 유형자산 매도 | 암남물류개발 주식회사 |

30,000 | 2020년 12월 17일 부 거래상대방 변경 |

| 부동산(토지) 매매 계약 (부산광역시 남구 문현동 1202-1 외 11필지) |

2020년 07월 03일 | 유형자산 매도 | 주식회사 케이씨케이개발 |

31,000 | - |

| 인터지스 TLS플랫폼 구축 | 2018년 04월 16일 (2020년 03월 31일 까지) |

IT플랫폼 구축 | 동국시스템즈(주) | 5,952 | 디케이유엔씨(주)에서 동국시스템즈(주)로 사명 변경 |

또한, 당사는 특수관계자인 동국제강(주)과 수출입 하역운송 및 운송작업 계약을 체결하여 동국제강(주)에 하역용역 및 운송용역을 제공하고 있습니다.

[ DKC. S.A ]

(1) 선박 매입계약

Dongkuk Corporation의 자회사인 DKC. S.A.와 당사의 싱가폴 법인인 BLUE MINE의 자회사 JU Marine S.A. 간에 선박 매매계약을 체결하였습니다.

- 대상선박 : SPP조선이 건조한(건조번호:S-5082) 59,000DWT급 벌크선

- 선명 : DK INITIO

- 매매대금 : $51,600,000

- 계약 체결일 : 2010년 10월 05일부

(2) 선박에 대한 TIME CHARTER 계약

DK INITIO 선박의 소유주인 DKC. S.A와 선박 운영회사인 당사 간에 TIME CHARTER계약 체결

- 기간 : 2020년 10월 01일 ~ 2021년 09월 30일 (매년 갱신)

- CHARTER HIRE : $7,000/DAY, 매월 27일 전후 송금(HIRE는 연간 갱신)

7. 기타 참고사항

가. 산업의 현황

(1) 산업의 특성

물류산업은 생산과 소비를 연결하는 활동 내에서 물류 효율화를 통해 물류비를 최소화하여 기업의 가격 경쟁력을 높이는 산업으로, 주요 사업으로는 하역, 운송, 보관 및정보 등이 있습니다. 물류산업은 국내외 산업 경기에 따라 물동량이 변동되는 특징이있으며, 최근 전세계 교역량이 증가함에 따라 미국, 유럽, 중국, 일본 등 주요국들의 경제성장이 국내 물류산업에 미치는 파급효과가 증가하고 있는 추세입니다. 세계적으로 물류가 경쟁력 강화의 주요 개선대상으로 부각되면서 물류의 효율화를 위한 정부와 기업체들의 투자가 확대되고 있습니다.

(2) 산업의 성장성

물류산업은 인력 및 장비 등의 투자가 활발히 이루어지고 있으며, 그 위상도 예전에 비해 높아졌습니다. 또한, 그동안 미개척된 분야로서 각종 신사업의 등장과 이러한 기업들의 성장에 필수적인 산업으로 인정되어 성장 가능성이 매우 높습니다.

한국 물류산업의 경우 1990년대부터 2000년대 초반까지 꾸준한 성장세를 유지하다 2010년대에 들어 다소 정체되었으나, 2017년 이후 점차 회복세를 보이고 있습니다. 최근 COVID-19의 여파로 보호 무역주의의 강화 및 사회 구조의 변화가 예상되는 등 불확실성이 다소 증가하고 있지만, 각종 산업에서 차지하는 물류의 중요성이 높은만큼 미래의 변화가 물류산업의 신성장 동력이 될 수 있을 것으로 기대됩니다.

(3) 경기변동의 특성

물류산업은 경기변동에 선행적으로 반응하며, 타 산업의 경영 환경뿐만 아니라 세계 교역량, 국가 정책, 환율 및 각종 지수 등의 변화에 영향을 받는 산업입니다. 또한, 비용적인 측면에서도 선박 원가나 유가 등에 의해서 수익이 크게 변화될 가능성이 있는산업입니다. 따라서, 물류산업 내 기업들은 다양한 사업 포트폴리오를 통해 경기변동에 따른 영향을 최소화하기 위해 노력하고 있습니다.

(4) 경쟁요소

진입장벽이 낮은 물류산업의 특성과 산업 간의 경계가 허물어짐에 따라, 최근 물류산업은 제조기업, 유통기업 및 외국자본의 시장 진입으로 경쟁이 더욱 심화되고 있습니다. 따라서, 기존 물류기업은 시장 점유율 및 경쟁 우위를 확보하기 위해 노력하고 있습니다. 이러한 상황 속에서, 기존 경쟁요소였던 가격과 고객 서비스뿐만 아니라 친환경 역량, IT를 접목한 물류 서비스의 질적 향상 등이 주요 경쟁요소로 자리 잡고 있습니다. 그리고, COVID-19 이후 시장의 패러다임 변화에 따른 리스크 관리 및 대응 능력 또한 중요한 경쟁요소 중 하나라고 예상됩니다.

나. 회사의 현황

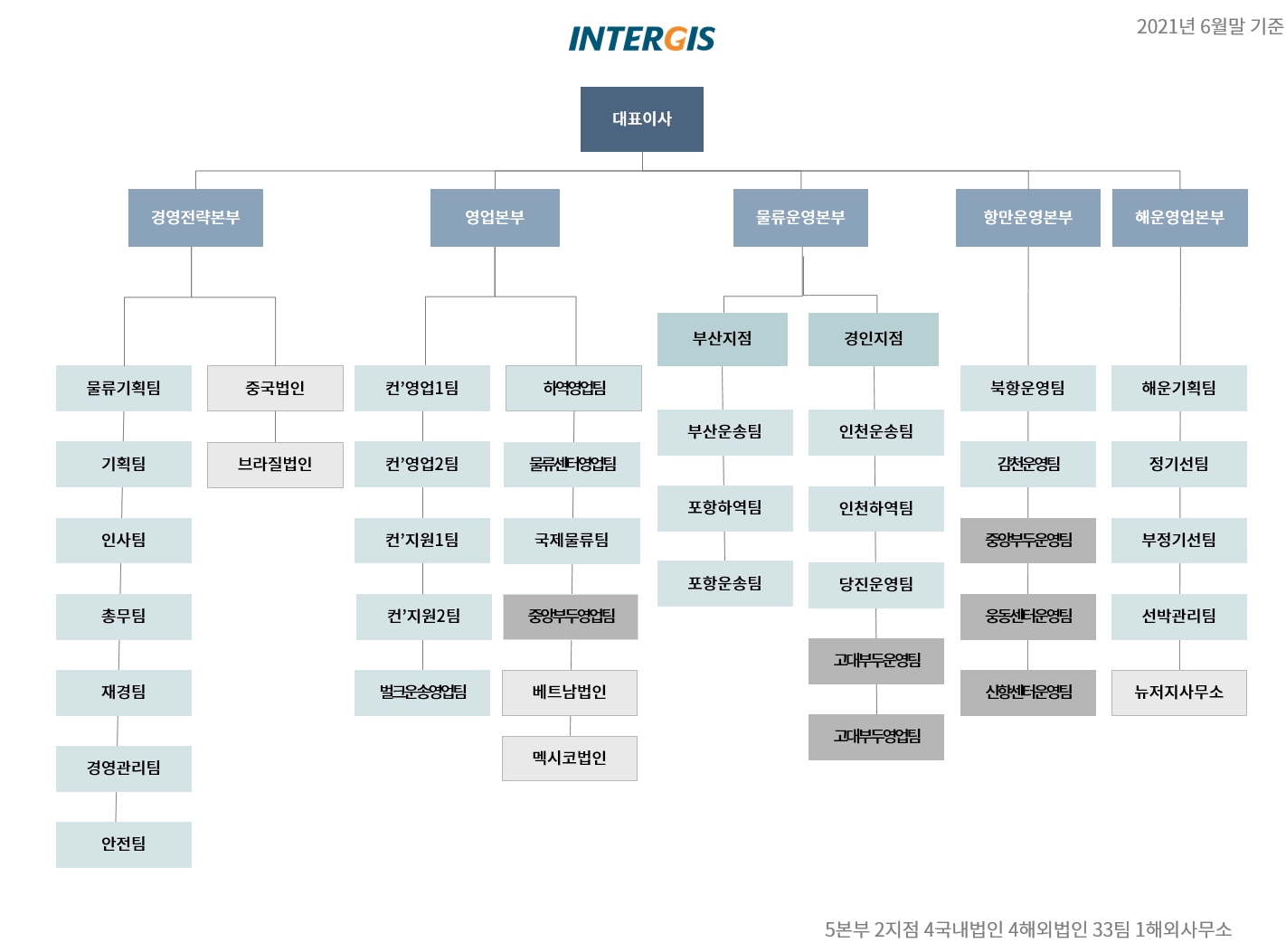

(1) 조직도

|

|

인터지스 조직도 |

(2) 영업의 개황

당사의 2021년도 반기 연결기준 매출액은 2,629억원입니다. 하역 부문은 수출ㆍ입 물량 증가로 인해 전년 동기 대비 매출액 61억원 증가한 616억원이며, 운송부문은 철강경기 호조에 따른 물량 증가의 영향으로 전년 동기 대비 매출액 74억원이 증가한 1,016억원입니다. 그리고 해운 부문의 경우 물동량 증가에 따른 해운 시황 상승으로 전년 동기 대비 매출액 101억원 증가한 500억원이며, 포워딩 및 기타 상품 및 용역 부문은 컨테이너 해상운임 상승에 따른 포워딩 매출 증가로 매출액 497억원을 달성하였습니다.

(3) 사업부문별 손익현황(연결기준)

| (단위 : 백만원, %) |

| 사업부문 | 2021년 반기 | 2020년 기말 | 2019년 기말 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 영업이익 | 비율 | 매출액 | 비율 | 영업이익 | 비율 | 매출액 | 비율 | 영업이익 | 비율 | |

| 하역 | 61,655 | 23.45 | 5,884 | 77.61 | 109,300 | 23.85 | 1,120 | 14.63 | 129,685 | 27.12 | 6,423 | 99.14 |

| 운송 | 101,574 | 38.63 | 1,403 | 18.51 | 189,056 | 41.25 | 2,441 | 31.89 | 174,895 | 36.57 | (2,187) | (-33.76) |

| 해운 | 49,997 | 19.01 | (2,935) | (38.72) | 84,880 | 18.52 | (1,699) | (22.20) | 93,562 | 19.57 | (1,657) | (-25.58) |

| 포워딩 외 | 49,712 | 18.91 | 3,229 | 42.60 | 75,081 | 16.38 | 5,794 | 75.68 | 80,027 | 16.74 | 3,900 | 60.20 |

| 계 | 262,938 | 100.00 | 7,581 | 100.00 | 458,317 | 100.00 | 7,656 | 100.00 | 478,169 | 100.00 | 6,479 | 100.00 |

(4) 신규사업 등의 내용 및 전망

(가) 베트남 법인 설립

3PL 물류의 활성화와 포워딩 해외 네트워크 강화를 위하여 베트남 포워딩 법인을 2017년 02월 07일 설립 완료하여, 2017년 03월부터 운영을 시작하였습니다. 해상 및 항공물류 특화 서비스 제공을 위해 노력하고 있으며, 베트남 법인을 발판으로 동남아지역 네트워크 구축을 계획하고 있습니다.

(나) 일괄물류 서비스 강화 및 유통물류 신규진출

회사는 일괄물류 서비스의 역량 강화 및 유통물류 진출을 위한 전담조직을 신설하여 운영하고 있으며, 향후 물류센터 확보 및 IT 개발, 스마트화를 통하여 유통물류사업을 강화해나갈 계획입니다.

(다) 멕시코 법인 설립

3PL 물류의 활성화와 포워딩 해외 네트워크 강화를 위하여 멕시코 법인을 2021년 01월 29일 설립 완료하여, 2021년 03월부터 운영을 시작하였습니다. 향후 중남미 시장에서의 안정적 물류 수행과 3PL 물류 영업 확대를 위해 노력하고 있으며, 멕시코 법인을 통해 중남미 지역 네트워크 구축을 계획하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 백만원) |

| 구 분 | 제66기 반기 | 제65기 | 제64기 |

| 2021년 6월말 | 2020년 12월말 | 2019년 12월말 | |

| [유동자산] | 174,566 | 179,372 | 154,921 |

| 1. 현금및현금성자산 | 19,351 | 19,816 | 13,703 |

| 2. 금융기관예치금 | 4,557 | 4,926 | 3,035 |

| 3. 매출채권 | 128,673 | 110,107 | 121,539 |

| 4. 금융리스채권 | 5,457 | 5,288 | 5,597 |

| 5. 재고자산 | 2,372 | 1,711 | 3,546 |

| 6. 기타 | 14,156 | 37,524 | 7,501 |

| [비유동자산] | 207,217 | 206,612 | 265,074 |

| 1. 금융기관예치금 | 2,805 | 2,278 | 4,135 |

| 2. 금융리스채권 | 16,709 | 19,016 | 25,427 |

| 3. 유형자산 | 117,229 | 112,873 | 169,547 |

| 4. 무형자산 | 10,055 | 10,569 | 7,025 |

| 5. 사용권자산 | 13,173 | 15,114 | 17,784 |

| 6. 투자부동산 | 41,272 | 41,272 | 33,794 |

| 7. 관계기업 및 공동기업투자 | 2,511 | 2,290 | 3,769 |

| 8. 기타 | 3,463 | 3,200 | 3,593 |

| 자산총계 | 381,783 | 385,984 | 419,995 |

| [유동부채] | 117,429 | 114,667 | 147,730 |

| [비유동부채] | 62,867 | 82,143 | 92,090 |

| 부채총계 | 180,296 | 196,810 | 239,820 |

| [지배기업의 소유주지분] | 197,900 | 185,781 | 175,527 |

| 1. 자본금 | 14,874 | 14,874 | 14,874 |

| 2. 주식발행초과금 | 97,578 | 97,578 | 97,578 |

| 3. 이익잉여금 | 58,922 | 45,426 | 39,057 |

| 4. 기타포괄손익누계액 | 25,996 | 27,373 | 23,488 |

| 5. 기타자본구성요소 | 530 | 530 | 530 |

| [비지배지분] | 3,587 | 3,393 | 4,648 |

| 자본총계 | 201,487 | 189,174 | 180,175 |

| 2021.01.01 ~ 2021.06.30 |

2020.01.01 ~ 2020.12.31 |

2019.01.01 ~ 2019.12.31 |

|

| 매출액 | 262,938 | 458,317 | 478,169 |

| 영업이익 | 7,581 | 7,656 | 6,479 |

| 당기순이익(손실) | 9,137 | 4,606 | (44,027) |

| 지배기업의 소유주지분 | 8,913 | 5,079 | (26,833) |

| 비지배지분 | 224 | (472) | (17,194) |

| 기본주당순이익(원) | 316 | 180 | (951) |

| 희석주당순이익(원) | 316 | 180 | (951) |

| 연결에 포함된 회사 수 | 10개 | 10개 | 11개 |

나. 요약재무정보

| (단위 : 백만원) |

| 구 분 | 제66기 반기 | 제65기 | 제64기 |

| 2021년 6월말 | 2020년 12월말 | 2019년 12월말 | |

| [유동자산] | 157,480 | 163,558 | 137,447 |

| 1. 현금및현금성자산 | 11,588 | 13,300 | 6,095 |

| 2. 금융기관예치금 | 3,620 | 4,238 | 2,442 |

| 3. 매출채권 | 122,233 | 103,035 | 114,100 |

| 4. 금융리스채권 | 5,457 | 5,288 | 5,597 |

| 5. 재고자산 | 1,899 | 1,244 | 3,322 |

| 6. 기타 | 12,683 | 36,453 | 5,891 |

| [비유동자산] | 180,633 | 179,033 | 238,561 |

| 1. 금융기관예치금 | 2,681 | 2,183 | 4,096 |

| 2. 금융리스채권 | 16,709 | 19,017 | 25,427 |

| 3. 유형자산 | 85,037 | 80,245 | 134,767 |

| 4. 무형자산 | 4,102 | 4,613 | 1,053 |

| 5. 사용권자산 | 4,307 | 4,992 | 8,267 |

| 6. 투자부동산 | 41,272 | 41,272 | 33,794 |

| 7. 종속기업, 관계기업 및 공동기업투자 |

11,704 | 11,467 | 12,920 |

| 8. 기타 | 14,821 | 15,244 | 18,237 |

| 자산총계 | 338,113 | 342,591 | 376,008 |

| [유동부채] | 105,135 | 102,628 | 131,854 |

| [비유동부채] | 51,557 | 67,328 | 79,568 |

| 부채총계 | 156,692 | 169,956 | 211,422 |

| 1. 자본금 | 14,874 | 14,874 | 14,874 |

| 2. 주식발행초과금 | 97,578 | 97,578 | 97,578 |

| 3. 이익잉여금 | 40,891 | 30,321 | 27,171 |

| 4. 기타포괄손익누계액 | 27,156 | 28,940 | 24,041 |

| 5. 기타자본구성요소 | 922 | 922 | 922 |

| 자본총계 | 181,421 | 172,635 | 164,586 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 2021.01.01 ~ 2021.06.30 |

2020.01.01 ~ 2020.12.31 |

2019.01.01 ~ 2019.12.31 |

|

| 매출액 | 241,003 | 418,338 | 431,257 |

| 영업이익 | 3,108 | 1,466 | 714 |

| 당기순이익(손실) | 5,988 | 1,194 | (39,982) |

| 기본주당순이익(원) | 212 | 42 | (1,417) |

| 희석주당순이익(원) | 212 | 42 | (1,417) |

2. 연결재무제표

|

연결 재무상태표 |

|

제 66 기 반기말 2021.06.30 현재 |

|

제 65 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 66 기 반기말 |

제 65 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

174,565,950,273 |

179,371,974,330 |

|

현금및현금성자산 |

19,351,370,577 |

19,815,859,030 |

|

금융기관예치금 |

4,556,993,097 |

4,925,504,361 |

|

당기손익-공정가치금융자산 |

4,919,882,100 |

|

|

매출채권 |

128,673,130,032 |

110,107,068,905 |

|

계약자산 |

2,070,203,063 |

1,794,593,803 |

|

금융리스채권 |

5,456,919,681 |

5,288,498,548 |

|

기타수취채권 |

779,017,287 |

1,142,191,397 |

|

기타금융자산 |

1,283,764,750 |

|

|

재고자산 |

2,371,827,183 |

1,711,380,090 |

|

당기법인세자산 |

1,990,466 |

8,209,805 |

|

기타자산 |

5,100,852,037 |

4,373,034,902 |

|

매각예정비유동자산 |

30,205,633,489 |

|

|

비유동자산 |

207,217,417,165 |

206,612,530,122 |

|

금융기관예치금 |

2,805,000,000 |

2,277,974,952 |

|

기타포괄손익-공정가치금융자산 |

1,313,007,265 |

1,009,691,485 |

|

금융리스채권 |

16,708,685,667 |

19,016,510,722 |

|

기타수취채권 |

2,151,499,666 |

2,189,913,841 |

|

유형자산 |

117,228,518,769 |

112,872,559,994 |

|

무형자산 |

10,055,109,110 |

10,569,550,108 |

|

투자부동산 |

41,272,214,805 |

41,272,214,805 |

|

사용권자산 |

13,172,531,529 |

15,114,211,804 |

|

종속기업, 관계기업 및 공동기업 투자 |

2,510,850,354 |

2,289,902,411 |

|

자산총계 |

381,783,367,438 |

385,984,504,452 |

|

부채 |

||

|

유동부채 |

117,429,228,414 |

114,667,187,580 |

|

매입채무 |

55,228,140,640 |

45,436,494,862 |

|

계약부채 |

2,999,321,195 |

596,080,321 |

|

차입금 |

38,911,993,817 |

43,273,793,962 |

|

기타지급채무 |

3,089,176,106 |

3,134,266,292 |

|

당기법인세부채 |

3,305,981,883 |

2,340,091,286 |

|

리스부채 |

8,716,100,990 |

14,058,751,119 |

|

기타부채 |

5,178,513,783 |

5,827,709,738 |

|

비유동부채 |

62,866,745,201 |

82,143,166,858 |

|

차입금 |

47,770,640,551 |

64,222,883,625 |

|

순확정급여부채 |

5,555,332,538 |

6,540,461,084 |

|

이연법인세부채 |

393,490,800 |

517,117,706 |

|

리스부채 |

9,147,281,312 |

10,862,704,443 |

|

부채총계 |

180,295,973,615 |

196,810,354,438 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

197,900,264,601 |

185,780,999,631 |

|

자본금 |

14,873,937,000 |

14,873,937,000 |

|

주식발행초과금 |

97,578,584,630 |

97,578,584,630 |

|

이익잉여금(결손금) |

58,922,388,581 |

45,426,359,746 |

|

기타포괄손익누계액 |

25,995,758,402 |

27,372,522,267 |

|

기타자본구성요소 |

529,595,988 |

529,595,988 |

|

비지배지분 |

3,587,129,222 |

3,393,150,383 |

|

자본총계 |

201,487,393,823 |

189,174,150,014 |

|

자본과부채총계 |

381,783,367,438 |

385,984,504,452 |

|

연결 손익계산서 |

|

제 66 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 65 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 66 기 반기 |

제 65 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

140,957,486,103 |

262,937,611,018 |

111,381,668,433 |

225,867,688,331 |

|

매출원가 |

132,179,485,013 |

245,163,123,034 |

105,550,357,231 |

213,089,070,999 |

|

매출총이익 |

8,778,001,090 |

17,774,487,984 |

5,831,311,202 |

12,778,617,332 |

|

판매비와관리비 |

5,347,573,248 |

10,379,899,424 |

5,115,671,033 |

11,065,137,876 |

|

대손충당금환입 |

(161,087,214) |

(186,480,563) |

(84,789,737) |

(130,034,983) |

|

영업이익(손실) |

3,591,515,056 |

7,581,069,123 |

800,429,906 |

1,843,514,439 |

|

기타수익 |

4,427,563,193 |

5,833,747,896 |

839,324,701 |

2,061,680,590 |

|

기타비용 |

440,393,507 |

609,238,537 |

271,720,034 |

1,806,332,501 |

|

이자수익 |

198,880,280 |

407,863,629 |

247,538,315 |

518,562,064 |

|

금융수익 |

507,797,251 |

1,509,458,976 |

200,238,033 |

1,550,399,760 |

|

금융비용 |

1,165,188,080 |

2,815,988,435 |

1,832,235,229 |

4,791,215,897 |

|

관계기업투자이익 |

171,818,629 |

220,947,943 |

172,973,854 |

368,736,050 |

|

법인세비용차감전순이익(손실) |

7,291,992,822 |

12,127,860,595 |

156,549,546 |

(254,655,495) |

|

법인세비용(수익) |

1,973,724,786 |

2,990,655,360 |

(290,766,465) |

(294,964,368) |

|

반기순이익(손실) |

5,318,268,036 |

9,137,205,235 |

447,316,011 |

40,308,873 |

|

반기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주지분 |

5,283,051,891 |

8,913,082,142 |

(55,652,200) |

(533,928,955) |

|

비지배지분 |

35,216,145 |

224,123,093 |

502,968,211 |

574,237,828 |

|

주당손익 |

||||

|

기본주당손익 (단위 : 원) |

187 |

316 |

(2) |

(19) |

|

희석주당손익 (단위 : 원) |

187 |

316 |

(2) |

(19) |

|

연결 포괄손익계산서 |

|

제 66 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 65 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 66 기 반기 |

제 65 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

반기순이익(손실) |

5,318,268,036 |

9,137,205,235 |

447,316,011 |

40,308,873 |

|

기타포괄손익 |

3,474,579,040 |

3,207,238,574 |

(148,218,969) |

8,025,566,063 |

|

당기손익으로 재분류될 수 없는 항목 |

2,785,681,279 |

2,798,400,973 |

11,447,724 |

8,814,779,208 |

|

기타포괄손익-공정가치금융자산 |

223,866,614 |

236,586,308 |

11,447,724 |

(45,988,500) |

|

토지의 재평가이익 |

2,561,814,665 |

2,561,814,665 |

8,860,767,708 |

|

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

688,897,761 |

408,837,601 |

(159,666,693) |

(789,213,145) |

|

해외사업장 외화환산차이 |

688,897,761 |

408,837,601 |

(151,818,757) |

(748,894,093) |

|

관계기업투자의 기타포괄손익에 대한 지분 |

(7,847,936) |

(40,319,052) |

||

|

세후 총포괄이익(손실) |

8,792,847,076 |

12,344,443,809 |

299,097,042 |

8,065,874,936 |

|

세후 총포괄이익(손실)의 귀속 |

||||

|

지배기업의 소유주 지분 |

8,757,510,063 |

12,119,264,970 |

(185,661,639) |

7,409,192,512 |

|

비지배지분 |

35,337,013 |

225,178,839 |

484,758,681 |

656,682,424 |

|

연결 자본변동표 |

|

제 66 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 65 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

이익잉여금 |

기타포괄손익누계액 |

기타자본구성요소 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2020.01.01 (기초자본) |

112,452,521,630 |

39,057,228,515 |

23,487,591,447 |

529,595,988 |

175,526,937,580 |

4,647,979,213 |

180,174,916,793 |

|

반기순이익(손실) |

(533,928,953) |

(533,928,953) |

574,237,826 |

40,308,873 |

|||

|

기타포괄손익-공정가치금융자산 |

(45,988,500) |

(45,988,500) |

(45,988,500) |

||||

|

해외사업장 외화환산차이 |

(831,338,691) |

(831,338,691) |

82,444,598 |

(748,894,093) |

|||

|

관계기업 및 공동기업의 기타포괄손익에 대한 지분 |

(40,319,052) |

(40,319,052) |

(40,319,052) |

||||

|

토지의 재평가이익 |

8,860,767,708 |

8,860,767,708 |

8,860,767,708 |

||||

|

토지의 처분 |

|||||||

|

연차배당 |

|||||||

|

자본 증가(감소) 합계 |

(533,928,953) |

7,943,121,465 |

7,409,192,512 |

656,682,424 |

8,065,874,936 |

||

|

2020.06.30 (기말자본) |

112,452,521,630 |

38,523,299,562 |

31,430,712,912 |

529,595,988 |

182,936,130,092 |

5,263,861,637 |

188,199,991,729 |

|

2021.01.01 (기초자본) |

112,452,521,630 |

45,426,359,746 |

27,372,522,267 |

529,595,988 |

185,780,999,631 |

3,393,150,383 |

189,174,150,014 |

|

반기순이익(손실) |

8,913,082,142 |

8,913,082,142 |

224,123,093 |

9,137,205,235 |

|||

|

기타포괄손익-공정가치금융자산 |

236,586,308 |

236,586,308 |

236,586,308 |

||||

|

해외사업장 외화환산차이 |

407,781,855 |

407,781,855 |

1,055,746 |

408,837,601 |

|||

|

관계기업 및 공동기업의 기타포괄손익에 대한 지분 |

|||||||

|

토지의 재평가이익 |

2,561,814,665 |

2,561,814,665 |

2,561,814,665 |

||||

|

토지의 처분 |

4,582,946,693 |

(4,582,946,693) |

|||||

|

연차배당 |

(31,200,000) |

(31,200,000) |

|||||

|

자본 증가(감소) 합계 |

13,496,028,835 |

(1,376,763,865) |

12,119,264,970 |

193,978,839 |

12,313,243,809 |

||

|

2021.06.30 (기말자본) |

112,452,521,630 |

58,922,388,581 |

25,995,758,402 |

529,595,988 |

197,900,264,601 |

3,587,129,222 |

201,487,393,823 |

|

연결 현금흐름표 |

|

제 66 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 65 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 66 기 반기 |

제 65 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

(1,622,477,443) |

6,011,813,281 |

|

영업으로부터 창출된 현금 |

2,956,813,284 |

10,491,323,797 |

|

이자의 수취 |

412,118,697 |

487,247,144 |

|

이자의 지급 |

(1,797,110,675) |

(3,255,531,497) |

|

배당금의 수취 |

32,000,000 |

|

|

법인세의 납부 |

(3,194,298,749) |

(1,743,226,163) |

|

투자활동현금흐름 |

25,036,857,603 |

1,513,914,225 |

|

금융기관예치금의 감소 |

1,167,040,069 |

2,411,186,050 |

|

금융리스채권의 회수 |

2,702,781,884 |

2,930,904,192 |

|

기타수취채권의 감소 |

158,531,527 |

161,452,972 |

|

당기손익-공정가치금융자산의 처분 |

6,984,870,330 |

524,277,200 |

|

유형자산의 처분 |

335,800,000 |

66,161,545 |

|

무형자산의 처분 |

65,750,000 |

|

|

매각예정비유동자산의 처분 |

29,858,224,854 |

|

|

선수금의 수취 |

1,000,000,000 |

|

|

금융기관예치금의 증가 |

(1,229,820,217) |

(1,767,936,013) |

|

기타수취채권의 증가 |

(154,060,458) |

(23,998,360) |

|

당기손익-공정가치 금융자산의 취득 |

(11,890,426,495) |

|

|

종속기업투자의 증가 |

(42,519,327) |

|

|

유형자산의 취득 |

(2,880,471,873) |

(3,792,766,034) |

|

무형자산의 취득 |

(18,598,000) |

|

|

종속기업과 기타 사업의 지배력 상실에 따른 현금흐름 |

(15,612,018) |

|

|

재무활동현금흐름 |

(24,473,375,212) |

(8,964,347,504) |

|

차입금의 증가 |

1,026,200,578 |

43,557,134,876 |

|

차입금의 상환 |

(22,137,548,145) |

(47,793,046,788) |

|

리스부채의 상환 |

(3,330,827,645) |

(4,687,635,592) |

|

배당금지급 |

(31,200,000) |

(40,800,000) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(1,058,995,052) |

(1,438,619,998) |

|

현금및현금성자산에 대한 환율변동효과 |

594,506,599 |

14,207,386 |

|

현금및현금성자산의순증가(감소) |

(464,488,453) |

(1,424,412,612) |

|

기초현금및현금성자산 |

19,815,859,030 |

13,703,578,575 |

|

기말현금및현금성자산 |

19,351,370,577 |

12,279,165,963 |

3. 연결재무제표 주석

| 제 66 기 반기 : 2021년 06월 30일 현재 |

| 제 65 기 반기 : 2020년 06월 30일 현재 |

| 인터지스주식회사와 그 종속기업들 |

1. 일반사항

인터지스주식회사(이하 '회사')와 그 종속기업들(이하 회사 및 종속기업들을 합하여 '연결회사')의 일반적인 사항은 다음과 같습니다.

회사는 1956년 2월 23일 대성기업주식회사로 설립된 후 1960년 10월 11일과 2002년 7월 1일에 각각 천양항운주식회사와 동국통운주식회사로 상호를 변경하였습니 다. 2009년 12월 30일을 합병기일로 하여 국제통운주식회사와 삼주항운주식회사를 흡수합병하였으며, 합병 후 상호를 인터지스주식회사로 변경하였습니다. 또한, 회사는 2012년 7월 1일을 합병기일로 하여 디케이에스엔드주식회사를 흡수합병하였습니다. 회사는 화물운송업, 해운업, 운송관계서비스업 및 하역업을 주요 사업으로 영위하고 있으며, 본사는 대한민국의 부산광역시 중구 충장대로에 위치하고 있습니다.

회사는 2011년 12월에 한국거래소의 KRX유가증권시장에 상장되었습니다. 설립 후 수 차례의 증자를 거쳐 2021년 6월 30일 현재 납입자본금은 14,874백만원이며, 회사의 보통주 주주 구성내역은 다음과 같습니다.

| 구분 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 동국제강(주)(*) | 14,380,402 | 48.34 |

| 기타 | 13,833,730 | 46.50 |

| 자기주식 | 1,533,742 | 5.16 |

| 계 | 29,747,874 | 100 |

(*) 상기 지분율은 의결권 없는 자기주식을 포함한 지분율이며, 의결권 없는 자기주식을 제외할 경우 의결권지분율은 50.97%입니다.

1.1 종속기업 현황

보고기간말 현재 회사의 연결대상 종속기업의 현황은 다음과 같습니다.

| 종속기업명 | 2021.06.30 투자지분율(%) |

2020.12.31 투자지분율(%) |

소재지 | 결산월 | 주요 영업활동 |

|---|---|---|---|---|---|

| 인터지스웅동센터(주) | 90.00 | 90.00 | 대한민국 | 12월 | 운송관계서비스업 및 하역업 |

| 인터지스신항센터(주) | 80.00 | 80.00 | 대한민국 | 12월 | 운송관계서비스업 및 하역업 |

| 연합물류(강음)유한공사 | 76.00 | 76.00 | 중국 | 12월 | 화물운송업, 운송관계서비스업 및 하역업 |

| 당진고대부두운영(주)(*1) | 48.78 | 48.78 | 대한민국 | 12월 | 항만 운영 및 관리 |

| Intergis Logistica Ltda. | 100.00 | 100.00 | 브라질 | 12월 | 운송관계서비스업 |

| 인터지스중앙부두(주) | 100.00 | 100.00 | 대한민국 | 12월 | 운송관계서비스업 및 하역업 |

| Intergis Vina Co.Ltd. |

100.00 | 100.00 | 베트남 | 12월 | 운송관계서비스업 |

| (주)제주로해운물류(*2) | - | 100.00 | 대한민국 | 12월 | 운송관계서비스업 및 하역업 |

| Intergis Mexico S. de R.L. de C.V.(*3) | 100.00 | - | 멕시코 | 12월 | 운송관계서비스업 |

| Korea Tonnage No.16 Shipping Company S.A.(*4) |

- | - | 파나마 | 12월 | 운송관계서비스업 |

| Korea Tonnage No.17 Shipping Company S.A.(*4) |

- | - | 파나마 | 12월 | 운송관계서비스업 |

(*1) 연결회사의 당진고대부두운영에 대한 소유지분은 과반수 미만이나, 주주간 약정에 의해 의사결정과정에서 과반수를 초과하는 의결권을 행사할 수 있는 능력이 있으므로 종속기업에 포함하였습니다.

(*2) 연결회사는 당반기 중 (주)제주로해운물류 지분을 모두 처분하였습니다.

(*3) 연결회사는 당반기 중 Intergis Mexico S. de R.L. de C.V.을 설립하였습니다.

(*4) 연결회사의 소유지분율이 과반수 미만이나 해당 기업들은 연결회사의 필요에 따라 설립된 구조화기업으로 연결회사가 동 기업들의 변동이익에 노출되어 있으며, 이러한 이익에 영향을 미치는 능력이 있으므로 종속기업에 포함하였습니다.

1.2 종속기업 관련 재무정보 요약

연결대상 종속기업의 2021년 6월 30일과 2020년 12월 31일 현재 요약재무상태표와2021년과 2020년 6월 30일로 종료하는 보고기간의 요약포괄손익계산서는 다음과 같습니다.

| (단위: 천원) |

| 종속기업명 | 2021.06.30 | 2021년 반기 | |||||||

|---|---|---|---|---|---|---|---|---|---|

| 3개월 | 누적 | ||||||||

| 자산 | 부채 | 자본 | 매출 | 분기순손익 | 총포괄손익 | 매출 | 반기순손익 | 총포괄손익 | |

| 인터지스웅동센터(주) | 11,797,662 | 6,586,681 | 5,210,981 | 1,449,293 | 65,702 | 65,702 | 2,736,850 | 67,701 | 67,701 |

| 인터지스신항센터(주) | 9,915,893 | 4,755,500 | 5,160,393 | 842,558 | 49,900 | 49,900 | 1,603,791 | 70,914 | 70,914 |

| 연합물류(강음)유한공사 | 17,704,463 | 17,184,314 | 520,149 | 2,750,816 | 62,475 | 68,028 | 6,267,452 | 421,061 | 430,510 |

| 당진고대부두운영(주) | 7,120,833 | 2,985,437 | 4,135,396 | 1,143,078 | 7,169 | 7,169 | 2,728,706 | 199,368 | 199,368 |

| Intergis Logistica Ltda. | 3,785,141 | 360,038 | 3,425,103 | 1,123,053 | 159,403 | 622,294 | 2,155,340 | 343,631 | 624,343 |

| 인터지스중앙부두(주) | 10,086,540 | 6,761,955 | 3,324,585 | 6,291,457 | 1,344,485 | 1,344,485 | 11,153,969 | 2,340,519 | 2,340,519 |

| Intergis Vina Co.Ltd. | 479,856 | 126,289 | 353,567 | 406,691 | (9,100) | (9,185) | 722,215 | (15,682) | (827) |

| Intergis Mexico S. de R.L. de C.V. | 3,070,072 | 2,981,931 | 88,141 | 2,878,568 | (146,374) | (142,401) | 3,588,131 | (154,001) | (149,219) |

| Korea Tonnage No.16 Shipping Company S.A. | 4,101,900 | 4,101,900 | - | - | - | - | - | - | - |

| Korea Tonnage No.17 Shipping Company S.A. | 2,237,400 | 2,237,400 | - | - | - | - | - | - | - |

| 종속기업명 | 2020.12.31 | 2020년 반기 | |||||||

|---|---|---|---|---|---|---|---|---|---|

| 3개월 | 누적 | ||||||||

| 자산 | 부채 | 자본 | 매출 | 분기순손익 | 총포괄손익 | 매출 | 반기순손익 | 총포괄손익 | |

| 인터지스웅동센터(주) | 12,155,082 | 6,907,802 | 5,247,280 | 1,261,492 | 118,594 | 118,594 | 2,642,892 | 210,459 | 210,459 |

| 인터지스신항센터(주) | 10,099,175 | 4,905,695 | 5,193,480 | 879,931 | 83,218 | 83,218 | 1,707,313 | 156,189 | 156,189 |

| 연합물류(강음)유한공사 | 18,541,002 | 18,451,362 | 89,640 | 3,320,194 | 780,744 | 825,903 | 5,312,857 | 385,933 | 318,156 |

| 당진고대부두운영(주) | 8,071,154 | 4,135,126 | 3,936,028 | 1,368,581 | 2,477 | 2,477 | 3,449,425 | 173,724 | 173,724 |

| Intergis Logistica Ltda. | 3,695,225 | 894,465 | 2,800,760 | 857,606 | 77,229 | (89,751) | 2,218,062 | 66,926 | (733,008) |

| 인터지스중앙부두(주) | 9,669,422 | 8,685,356 | 984,066 | 3,929,871 | 772,887 | 772,887 | 7,869,481 | 1,162,345 | 1,162,345 |

| Intergis Vina Co.Ltd. |

502,449 | 148,055 | 354,394 | 416,431 | (22,545) | (21,843) | 844,086 | (22,151) | (9,471) |

| (주)제주로해운물류 | 17,084 | - | 17,084 | - | 1,994 | 1,994 | - | 234,797 | 234,797 |

| DKC S.A.(*) | - | - | - | 777,556 | 285,818 | 256,770 | 1,538,856 | 340,350 | 439,061 |

| Korea Tonnage No.16 Shipping Company S.A. |

4,308,480 | 4,308,480 | - | - | - | - | - | - | - |

| Korea Tonnage No.17 Shipping Company S.A. |

2,350,080 | 2,350,080 | - | - | - | - | - | - | - |

(*) 전기 중 연결범위의 변동으로 기타특수관계자로 분류되었습니다.

2. 중요한 회계정책

2.1 연결재무제표 작성기준

연결회사의 2021년 6월 30일로 종료하는 6개월 보고기간에 대한 요약반기연결재무제표(이하 '반기연결재무제표')는 기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 반기연결재무제표는 보고기간말인 2021년 6월 30일 현재 유효한 한국채택국제회계기준에 따라 작성되었습니다.

2.1.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 '보험계약' 및 제 1116호 '리스' 개정 - 이자율지표 개혁(2단계 개정)

이자율지표개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2.1.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(2) 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체할 예정입니다. 이 기준서는 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 동 기준서는 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 기업회계기준서 제1109호 '금융상품'을 적용한기업은 조기적용이 허용됩니다. 연결회사는 동 제정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(6) 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택' : 최초채택기업인 종속기업

·기업회계기준서 제1109호 '금융상품' : 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1116호 '리스' : 리스 인센티브

·기업회계기준서 제1041호 '농림어업' : 공정가치 측정

(7) 기업회계기준서 제 1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 리스이용자는 비슷한 상황에서 특성이 비슷한 계약에 실무적 간편법을 일관되게 적용해야 합니다. 동 개정사항은 2021년 4월 1일 이후 시작하는 회계연도부터 적용되며, 조기도입이 가능합니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2.2 회계정책

반기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.1.1에서 설명하는 제ㆍ개정 기준서 및 해석서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.2.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도있습니다.

반기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

COVID-19의 확산은 국내 및 세계 경제에 중대한 영향을 미치고 있습니다. 이로 인해 연결회사의 향후 수익과 기타 재무성과에도 잠재적으로 부정적인 영향이 발생할 수 있습니다. COVID-19가 재무상태 및 영업성과에 미칠 영향의 범위를 예측하는 것은 현재 시점에는 매우 불확실하며, 연결회사의 고객과 공급자 및 글로벌 시장 전반에 다양한 요인에 의해 영향을 미칠 것이므로 COVID-19의 효과는 당분간 연결회사의 영업성과에 완전히 반영되지 않을 수 있습니다.

반기연결재무제표 작성시 사용된 중요한 미래에 대한 회계추정 및 가정은 COVID-19에 따른 불확실성의 변동에 따라 조정을 유발할 수 있으며, 따라서 COVID-19와 영업활동 변경이 연결회사의 사업, 재무상태 및 성과, 유동성에 미칠 궁극적인 영향은 현재로는 예측할 수 없습니다.

4. 유형자산

(1) 유형자산 순장부금액의 변동내역

| (단위: 천원) |

| 구분 | 2021년 반기 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 토지 | 건물 | 구축물 | 차량운반구 | 하역장비 | 하역용구 | 비품 | 선박 | 건설중인 자산 |

계 | |

| 기초 순장부금액 | 65,379,326 | 19,827,554 | 9,145,465 | 5,168,108 | 10,922,266 | 28,872 | 440,351 | 1,055,546 | 905,072 | 112,872,560 |

| 취득 | - | 24,100 | - | 33,270 | 63,793 | 9,800 | 23,603 | - | 2,552,106 | 2,706,672 |

| 대체 | - | - | - | 1,359,442 | - | - | 304,000 | - | (1,667,442) | (4,000) |

| 재평가 | 3,284,378 | - | - | - | - | - | - | - | - | 3,284,378 |

| 감가상각비 | - | (402,730) | (331,247) | (622,205) | (627,021) | (5,764) | (97,188) | (48,345) | - | (2,134,500) |

| 처분 | - | - | - | (138,335) | - | - | - | - | - | (138,335) |

| 외화환산차이 | - | - | 263,396 | 134,552 | 224,785 | - | 14,420 | - | 4,591 | 641,744 |

| 반기말 순장부금액 | 68,663,704 | 19,448,924 | 9,077,614 | 5,934,832 | 10,583,823 | 32,908 | 685,186 | 1,007,201 | 1,794,327 | 117,228,519 |

| 반기말 취득원가 | 68,663,704 | 28,348,037 | 29,841,379 | 35,597,549 | 23,810,644 | 541,586 | 3,068,578 | 1,450,369 | 1,940,714 | 193,262,560 |

| 감가상각누계액 | - | (8,595,695) | (5,929,160) | (29,605,514) | (12,885,919) | (498,265) | (2,308,281) | (443,168) | - | (60,266,002) |

| 손상차손누계액 | - | (303,418) | (14,834,605) | (57,203) | (340,902) | (10,413) | (75,111) | - | (146,387) | (15,768,039) |

| 구분 | 2020년 반기 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 토지 | 건물 | 구축물 | 차량운반구 | 하역장비 | 하역용구 | 비품 | 선박 | 건설중인 자산 |

계 | |

| 기초 순장부금액 | 113,474,742 | 20,947,581 | 10,252,581 | 4,015,976 | 12,637,643 | 41,378 | 591,361 | 1,152,238 | 6,433,384 | 169,546,884 |

| 취득 | - | - | 31,139 | 1,154,650 | 14,863 | - | 4,980 | - | 2,885,334 | 4,090,966 |

| 대체 | - | - | 540,000 | 1,627,994 | 443,198 | - | 868 | - | (8,342,382) | (5,730,322) |

| 재평가 | 11,359,959 | - | - | - | - | - | - | - | - | 11,359,959 |

| 감가상각비 | - | (408,304) | (318,622) | (615,023) | (643,749) | (12,545) | (106,339) | (48,346) | - | (2,152,928) |

| 처분 | - | - | - | (26,361) | - | - | - | - | - | (26,361) |

| 외화환산차이 | - | - | 125,281 | (353,354) | 143,690 | - | (9,931) | - | (144,702) | (239,016) |

| 반기말 순장부금액 | 124,834,701 | 20,539,277 | 10,630,379 | 5,803,882 | 12,595,645 | 28,833 | 480,939 | 1,103,892 | 831,634 | 176,849,182 |

| 반기말 취득원가 | 124,834,701 | 28,323,937 | 28,673,362 | 36,116,037 | 24,637,612 | 528,336 | 2,816,780 | 1,450,369 | 831,634 | 248,212,768 |

| 감가상각누계액 | - | (7,784,660) | (5,227,204) | (30,312,155) | (12,041,967) | (499,503) | (2,335,841) | (346,477) | - | (58,547,807) |

| 손상차손누계액 | - | - | (12,815,779) | - | - | - | - | - | - | (12,815,779) |

(2) 유형자산 등 담보제공 내역

| (단위: 천원) |

| 2021.06.30 | 장부금액 | 담보설정금액 | 관련 차입금 | 관련 지급보증 | 담보권자 |

|---|---|---|---|---|---|

| 토지, 건물, 차량운반구 등 |

124,189,930 | 110,970,800 | 63,105,801 | 3,993,000 | 경남은행 등 |

| 2020.12.31 | 장부금액 | 담보설정금액 | 관련 차입금 | 관련 지급보증 | 담보권자 |

|---|---|---|---|---|---|

| 토지, 건물, 차량운반구 등 |

150,858,998 | 114,210,800 | 80,962,167 | 3,993,000 | 경남은행 등 |

상기 내용에는 투자부동산 및 매각예정비유동자산 담보제공 내역이 포함되어 있습니다.

5. 무형자산

(1) 무형자산 순장부금액의 변동내역

| (단위: 천원) |

| 구분 | 2021년 반기 | ||||

|---|---|---|---|---|---|

| 컴퓨터 소프트웨어 |

기타 시설이용권 |

회원권 | 영업권 | 계 | |

| 기초 순장부금액 | 3,930,422 | 80,900 | 610,274 | 5,947,953 | 10,569,549 |

| 대체 | 4,000 | - | - | - | 4,000 |

| 무형자산상각비 | (505,302) | (13,483) | - | - | (518,785) |

| 외화환산차이 | 346 | - | - | - | 346 |

| 반기말 순장부금액 | 3,429,466 | 67,417 | 610,274 | 5,947,953 | 10,055,110 |

| 반기말 취득원가 | 8,323,842 | 17,694,053 | 610,274 | 5,947,953 | 32,576,122 |

| 감가상각누계액 | (3,771,079) | (1,500,486) | - | - | (5,271,565) |

| 손상차손누계액 | (1,123,297) | (16,126,150) | - | - | (17,249,447) |

| 구분 | 2020년 반기 | ||||

|---|---|---|---|---|---|

| 컴퓨터 소프트웨어 |

기타 시설이용권 |

회원권 | 영업권 | 계 | |

| 기초 순장부금액 | 305,215 | 94,384 | 677,471 | 5,947,953 | 7,025,023 |

| 취득 | 18,598 | - | - | - | 18,598 |

| 대체 | 5,730,322 | - | - | - | 5,730,322 |

| 처분 | - | - | (67,197) | - | (67,197) |

| 무형자산상각비 | (352,886) | (13,484) | - | - | (366,370) |

| 외화환산차이 | 861 | - | - | - | 861 |

| 반기말 순장부금액 | 5,702,110 | 80,900 | 610,274 | 5,947,953 | 12,341,237 |

| 반기말 취득원가 | 8,327,601 | 33,541,989 | 610,274 | 5,947,953 | 48,427,817 |

| 감가상각누계액 | (2,625,491) | (17,334,939) | - | - | (19,960,430) |

| 손상차손누계액 | - | (16,126,150) | - | - | (16,126,150) |

6. 투자부동산

(1) 투자부동산 순장부금액의 변동내역

| (단위: 천원) |

| 구분 | 2021년 반기 | ||

|---|---|---|---|

| 토지 | 건물 | 계 | |

| 기초 순장부금액 | 41,272,215 | - | 41,272,215 |

| 감가상각비 | - | - | - |

| 반기말 순장부금액 | 41,272,215 | - | 41,272,215 |

| 반기말 취득원가 | 41,272,215 | - | 41,272,215 |

| 감가상각누계액 | - | - | - |

| 손상차손누계액 | - | - | - |

| 구분 | 2020년 반기 | ||

| 토지 | 건물 | 계 | |

| 기초 순장부금액 | 31,017,827 | 2,775,958 | 33,793,785 |

| 감가상각비 | - | (72,490) | (72,490) |

| 대체 | (19,303,257) | - | (19,303,257) |

| 반기말 순장부금액 | 11,714,570 | 2,703,468 | 14,418,038 |

| 반기말 취득원가 | 11,714,570 | 2,899,554 | 14,614,124 |

| 감가상각누계액 | - | (196,086) | (196,086) |

7. 리스

(1) 연결재무상태표에 인식된 금액

1) 사용권자산 및 리스부채

| (단위: 천원) |

|

구 분 |

2021.06.30 |

2020.12.31 |

|

사용권자산 |

||

| 토지 | 4,964,474 | 5,363,085 |

| 건물 | 4,094,940 | 4,376,480 |

| 기계장치 | 510,117 | 996,938 |

| 차량운반구 | 148,467 | 197,600 |

| 부두 | 3,374,938 | 4,057,097 |

| 기타의 유형자산 | 79,596 | 123,012 |

| 계 | 13,172,532 | 15,114,212 |

| (단위: 천원) |

|

구 분 |

2021.06.30 |

2020.12.31 |

|

리스부채 |

||

|

유동 |

5,178,514 | 5,827,710 |

|

비유동 |

9,147,281 | 10,862,704 |

|

계 |

14,325,795 | 16,690,414 |

당반기 중 신규로 증가된 사용권자산은 807백만원(전반기: 6,469백만원)이며, 리스계약변경으로 감소된 사용권자산은 98백만원(전반기: 없음)이며, 리스계약종료로 감소된 사용권자산은 32백만원(전반기: 57백만원)입니다.

2) 금융리스채권

보고기간말 현재 연결회사는 특수관계자인 동국제강(주)과 체결한 장기화물운송계약에 대해 금융리스회계처리를 적용하고 있으며, 보고기간말 현재 동 금융리스와 관련된 금융리스채권의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 2021.06.30 |

2020.12.31 |

| 리스총투자 | 23,173,032 | 25,565,328 |

| 리스순투자 | ||

| 최소리스료와 무보증잔존가치의 현재가치 | 22,165,605 | 24,305,009 |

| 미실현이자수익 | 1,007,427 | 1,260,319 |

보고기간말 현재 금융리스채권 중 회수가 불확실한 채권 및 관련 대손충당금은 없습니다.

금융리스의 리스총투자와 최소리스료등의 현재가치는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 2021.06.30 | 2020.12.31 | ||

|---|---|---|---|---|

| 리스총투자 | 최소리스료등의 현재가치 |

리스총투자 | 최소리스료등 의 현재가치 |

|

| 1년 이내 | 5,901,927 | 5,456,920 | 5,808,086 | 5,288,499 |

| 1년 초과 5년 이내 | 17,271,105 | 16,708,685 | 19,727,124 | 18,986,392 |

| 5년 초과 | - | - | 30,118 | 30,118 |

| 계 | 23,173,032 | 22,165,605 | 25,565,328 | 24,305,009 |

(2) 연결손익계산서에 인식된 금액

| (단위: 천원) |

|

구 분 |

2021년 반기 | 2020년 반기 |

|

사용권자산의 감가상각비 |

||

|

토지 |

594,567 | 561,324 |

| 건물 | 737,765 | 833,810 |

| 기계장치 | 704,681 | 2,424,430 |

| 차량운반구 | 50,944 | 54,424 |

| 부두 | 626,640 | 969,743 |

|

기타의 유형자산 |

43,416 | 56,223 |

|

계 |

2,758,013 | 4,899,954 |

|

리스부채에 대한 이자비용(금융비용에 포함) |

309,590 | 492,195 |

| 금융리스채권에 대한 이자수익(금융수익에 포함) | 287,925 | 409,283 |

| 단기리스 및 소액자산 리스료(매출원가 및 판매비와관리비에 포함) | 16,005,252 | 10,550,557 |

| 변동리스료(매출원가 및 판매비와관리비에 포함) | 1,425,934 | 1,553,850 |

| 사용권자산손상차손환입(기타수익에 포함) | 42,371 | - |

당반기 중 리스의 총 현금유출은 21,072백만원(전반기: 17,885백만원)입니다.

8. 관계기업 및 공동기업투자

(1) 관계기업 및 공동기업투자 현황

| 구분 | 기업명 | 소재 | 2021.06.30 소유지분율(%) |

2020.12.31 소유지분율(%) |

사용 재무제표일 |

관계기업투자 활동의 성격 |

|---|---|---|---|---|---|---|

| 공동기업 | 아이앤케이신항만(주) | 대한민국 | 50.00 | 50.00 | 12월31일 | 운송관계서비스업 및 하역업 |

| 관계기업 | (주)비엔씨티(*) | 대한민국 | 12.50 | 12.50 | 12월31일 | 운송관계서비스업 및 하역업 |

(*) 피투자회사에 대한 지분율은 20% 미만이지만 경영진의 상호교류 등으로 유의적인 영향력을 행사할 수 있는 것으로 판단하여 관계기업에 포함하였습니다. 한편, 연결회사는 (주)비엔씨티 차입금에 대한 담보로 비엔씨티 주권을 신한은행에 제공하고 있습니다(주석21 참조).

(2) 관계기업 및 공동기업투자의 변동내역

| (단위: 천원) |

| 구분 | 2021년 반기 | ||||

|---|---|---|---|---|---|

| 기초금액 | 취득 | 지분법손익 | 지분법자본변동 | 반기말금액 | |

| 아이앤케이신항만(주) | 2,289,902 | - | 220,948 | - | 2,510,850 |

| (주)비엔씨티 | - | - | - | - | - |

| 계 | 2,289,902 | 220,948 | - | 2,510,850 | |

| 구분 | 2020년 반기 | ||||

|---|---|---|---|---|---|

| 기초금액 | 취득 | 지분법손익 | 지분법자본변동 | 반기말금액 | |

| 아이앤케이신항만(주) | 2,229,337 | - | 181,409 | - | 2,410,746 |

| Pactra-IntergisMexico S. de R.L. de C.V | 452,668 | 42,519 | 110,183 | (80,197) | 525,173 |

| Intergis USA Inc. | 1,086,586 | - | 77,145 | 39,878 | 1,203,609 |

| 계 | 3,768,591 | 42,519 | 368,737 | (40,319) | 4,139,528 |

9. 차입금

(1) 차입금 장부금액의 내역

| (단위: 천원) |

| 구분 | 2021.06.30 | 2020.12.31 |

|---|---|---|

| 유동부채 | ||

| 단기차입금 | 29,150,000 | 31,446,543 |

| 유동성 장기차입금 | 9,761,994 | 11,827,251 |

| 소계 | 38,911,994 | 43,273,794 |

| 비유동부채 | ||

| 장기차입금 | 42,770,640 | 59,222,884 |

| 사채 | 5,000,000 | 5,000,000 |

| 소계 | 47,770,640 | 64,222,884 |

| 합계 | 86,682,634 | 107,496,678 |

(2) 차입금 상세내역

1) 단기차입금

| (단위: 천원) |

| 구분 | 차입처 | 최장 만기일 |

2021.06.30 연이자율(%) |

장부금액 | |

|---|---|---|---|---|---|

| 2021.06.30 | 2020.12.31 | ||||

| 시설자금 | 하나은행 | 2021-09-26 | 2.47 | 4,400,000 | 4,400,000 |

| CP | IBK캐피탈 | 2021-08-13 | 3.80 | 5,000,000 | 5,000,000 |

| 팩토링 | 경남은행 등 | - | - | - | 1,668,133 |

| 일반자금 | 산업은행 등 | 2022-06-24 | 2.24~3.42 | 19,750,000 | 20,378,410 |

| 계 | 29,150,000 | 31,446,543 | |||

2) 장기차입금

| (단위: 천원) |

| 구분 | 차입처 | 최장 만기일 |

2021.06.30 연이자율(%) |

장부금액 | |

|---|---|---|---|---|---|

| 2021.06.30 | 2020.12.31 | ||||

| 시설자금 | 경남은행 등 | 2024-07-01 | 1.07~3.81 | 23,420,002 | 39,402,727 |

| 일반자금 | 우리은행 등 | 2025-07-10 | 2.01~2.97 | 20,535,800 | 22,409,440 |

| 선박자금(*) | Korea Tonnage Investment No.16 Company 등 | 2026-12-21 | 4.10 | 6,339,299 | 6,658,560 |

| 관계사차입금 | Dongkuk Corporation | 2025-07-16 | 2.90 | 2,237,533 | 2,579,408 |

| 소계 | 52,532,634 | 71,050,135 | |||

| 차감: 유동성대체 | (9,761,994) | (11,827,251) | |||

| 합계 | 42,770,640 | 59,222,884 | |||

(*) 동 차입금과 관련하여 지배기업인 동국제강(주)으로부터 선박금융리스자산 담보, 이행보증 및 지급보증 등을 제공받고 있으며(주석20과 21 참조), 연결회사의 선박 관련 보험, 동국제강(주)과의 장기화물운송계약 및 선박운영수입계좌를 담보로 제공하고 있습니다.

3) 사채

| (단위: 천원) |

| 구분 | 인수기관 | 만기일 | 2021.06.30 연이자율(%) |

2021.06.30 | 2020.12.31 | ||

|---|---|---|---|---|---|---|---|

| 원화가액 | 비유동성사채 | 원화가액 | 비유동성사채 | ||||

| 사모사채 | 경남은행 | 2023-01-23 | 2.32(6BBR+1.63) | 5,000,000 | 5,000,000 | 5,000,000 | 5,000,000 |

| 계 | 5,000,000 | 5,000,000 | 5,000,000 | 5,000,000 | |||

10. 순확정급여부채

(1) 순확정급여부채의 산정내역

| (단위: 천원) |

| 구분 | 2021.06.30 | 2020.12.31 |

|---|---|---|

| 기금이 적립된 확정급여채무의 현재가치 | 30,033,796 | 29,224,536 |

| 사외적립자산의 공정가치(*) | (24,478,464) | (22,684,075) |

| 반기재무상태표상 부채 | 5,555,332 | 6,540,461 |

(*) 보고기간말 사외적립자산의 공정가치는 기존의 국민연금전환금 23백만원(전기말: 26백만원)이 포함된 금액입니다.

(2) 확정급여채무의 변동내역

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 |

|---|---|---|

| 기초금액 | 29,224,536 | 25,584,975 |

| 당기근무원가 | 1,386,322 | 1,276,716 |

| 이자비용 | 261,480 | 220,325 |

| 퇴직급여지급액 | (838,542) | (579,968) |

| 반기말금액 | 30,033,796 | 26,502,048 |

(3) 사외적립자산의 변동내역

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 |

|---|---|---|

| 기초금액 | 22,684,075 | 19,793,170 |

| 사외적립자산의 기대수익 | 202,105 | 170,762 |

| 사용자의 기여금 | 2,800,000 | - |

| 퇴직급여지급액 | (1,207,716) | (358,284) |

| 반기말금액 | 24,478,464 | 19,605,648 |

11. 납입자본

회사가 발행할 주식의 총수는 50,000,000주이고, 발행한 주식수는 보통주식 29,747,874주(전기: 29,747,874주)이며 1주당 액면금액은 500원입니다. 회사가 발행한 주식은 전액 납입 완료되었습니다.

회사는 2015년 3월 23일 정기주주종회 결의를 통해 액면분할을 실시하였고, 2015년5월 13일 신주권으로 변경상장하였습니다. 이에 따라 주당 액면가액이 1,000원에서 500원으로 조정되었으며, 보통주 주식수가 14,871,381주에서 29,742,762주로 조정되었습니다. 또한, 회사가 발행한 전환사채와 관련한 전환권이 2017년 중 행사되었으며, 이로 인해 보통주 주식수가 29,742,762주에서 29,747,874주로 조정되었습니다.

12. 비용의 성격별 분류

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 재고자산의 변동 | (93,315) | (660,447) | (511,321) | 20,452 |

| 재고의 매입 | 2,589,012 | 5,855,653 | 4,933,108 | 10,397,229 |

| 종업원급여 | 14,615,850 | 28,262,719 | 13,460,459 | 27,503,721 |

| 감가상각비, 무형자산상각비 및 투자부동산감가상각비 | 1,333,023 | 2,653,285 | 1,439,993 | 2,591,788 |

| 사용권자산상각비 | 1,381,584 | 2,758,013 | 2,462,111 | 4,899,954 |

| 용역비 | 101,319,579 | 189,292,771 | 78,073,430 | 157,888,811 |

| 지급임차료 | 10,392,372 | 16,624,075 | 5,157,531 | 9,833,905 |

| 차량비 | 654,534 | 1,006,115 | 246,639 | 580,812 |

| 세금과공과 | 1,988,335 | 3,198,182 | 1,951,395 | 3,422,097 |

| 보험료 | 501,058 | 1,004,453 | 535,140 | 1,153,714 |

| 지급수수료 | 727,059 | 1,047,057 | 689,049 | 1,082,953 |

| 기타비용 | 1,956,880 | 4,314,666 | 2,143,705 | 4,648,738 |

| 계(*) | 137,365,971 | 255,356,542 | 110,581,239 | 224,024,174 |

(*) 반기연결손익계산서상 매출원가와 판매비와관리비를 합한 금액입니다.

13. 판매비와관리비

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 급여 | 2,311,367 | 4,664,044 | 2,543,102 | 5,335,302 |

| 퇴직급여 | 186,401 | 374,732 | 173,200 | 345,743 |

| 복리후생비 | 284,849 | 537,098 | 246,511 | 511,150 |

| 수도광열비 | 2,769 | 6,735 | 4,491 | 10,793 |

| 교육훈련비 | 25,922 | 60,007 | 11,420 | 40,905 |

| 외주용역비 | 1,398,942 | 2,459,282 | 772,856 | 1,906,052 |

| 여비교통비 | 65,840 | 112,484 | 49,290 | 121,356 |

| 통신비 | 63,798 | 144,966 | 103,087 | 190,798 |

| 소모품비 | 34,197 | 58,551 | 76,408 | 327,895 |

| 수선유지비 | 866 | 2,321 | 1,434 | 17,069 |

| 세금과공과 | 238,417 | 452,257 | 133,908 | 361,747 |

| 도서인쇄비 | 2,466 | 9,766 | 3,598 | 10,696 |

| 접대비 | 46,496 | 124,331 | 53,543 | 181,182 |

| 지급임차료 | 33,804 | 57,245 | 26,748 | 43,906 |

| 보험료 | 24,539 | 48,424 | 82,566 | 191,552 |

| 차량유지비 | 33,596 | 59,976 | 24,717 | 55,216 |

| 감가상각비 | 29,009 | 54,773 | 43,919 | 80,971 |

| 사용권자산감가상각비 | 223,529 | 453,515 | 288,295 | 579,383 |

| 무형자산상각비 | 236,927 | 473,642 | 304,282 | 321,226 |

| 투자부동산감가상각비 | - | - | 36,244 | 72,489 |

| 지급수수료 | 96,331 | 199,299 | 98,042 | 268,754 |

| 대손충당금환입 | (161,087) | (186,481) | (84,790) | (130,035) |

| 운반작업비 | - | - | 8,059 | 8,997 |

| 기타 | 7,508 | 26,452 | 29,951 | 81,956 |

| 계 | 5,186,486 | 10,193,419 | 5,030,881 | 10,935,103 |

14. 기타수익

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 외화관련이익 | 64,894 | 852,686 | 167,866 | 1,253,302 |

| 대손충당금환입 | 700 | 1,700 | 132,110 | 132,110 |

| 매각예정비유동자산처분이익 | 2,554,081 | 2,937,591 | - | - |

| 당기손익-공정가치금융자산처분이익 | - | - | 1,635 | 1,635 |

| 당기손익-공정가치금융자산평가이익 | 14,326 | 14,326 | - | 3,775 |

| 유형자산처분이익 | 19,986 | 59,628 | 39,606 | 56,658 |

| 사용권자산손상차손환입 | - | 42,371 | - | - |

| 임대료수입 | 6,394 | 27,917 | 5,426 | 28,971 |

| 파생금융상품거래이익 | 360,552 | 360,552 | - | - |

| 파생금융상품평가이익 | 1,283,765 | 1,283,765 | - | - |

| 기타 | 122,865 | 253,212 | 492,682 | 585,230 |

| 계 | 4,427,563 | 5,833,748 | 839,325 | 2,061,681 |

15. 기타비용

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 외화관련손실 | 358,956 | 491,063 | 661,633 | 287,779 |

| 매출채권처분손실 | 8,259 | 8,259 | 49,610 | 101,589 |

| 유형자산처분손실 | 51,041 | 61,663 | 16,857 | 16,857 |

| 무형자산처분손실 | - | - | 1,447 | 1,447 |

| 종속기업투자주식처분손실 | - | 16,084 | - | - |

| 파생금융상품거래손실 | - | - | 172,585 | 567,382 |

| 파생금융상품평가손실 | - | - | (652,992) | 802,183 |

| 기타 | 22,138 | 32,170 | 22,580 | 29,096 |

| 계 | 440,394 | 609,239 | 271,720 | 1,806,333 |

16. 금융수익

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 이자수익 | ||||

| - 현금성자산 및 금융기관예치금 | 51,165 | 106,642 | 39,782 | 86,703 |

| - 금융리스채권 | 138,881 | 287,925 | 200,875 | 409,283 |

| - 기타수취채권 | 8,835 | 13,296 | 6,881 | 22,576 |

| 배당수익 | - | - | - | 32,000 |

| 외화관련이익 | 507,797 | 1,509,460 | 200,238 | 1,518,400 |

| 계 | 706,678 | 1,917,323 | 447,776 | 2,068,962 |

17. 금융비용

| (단위: 천원) |

| 2021년 반기 | 2020년 반기 | |||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 이자비용 | ||||

| - 은행차입금 | 666,714 | 1,389,915 | 1,064,773 | 2,175,490 |

| - 사채 | 31,164 | 61,436 | 303,952 | 625,248 |

| - 리스부채 | 147,951 | 309,590 | 212,216 | 492,195 |

| 외화관련손실 | 318,947 | 1,054,635 | 251,294 | 1,498,283 |

| 기타 | 412 | 412 | - | - |

| 계 | 1,165,188 | 2,815,988 | 1,832,235 | 4,791,216 |

18. 법인세비용

법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율의 추정에 기초하여 인식하였습니다.

19. 영업으로부터 창출된 현금

(1) 영업으로부터 창출된 현금

| (단위: 천원) |

| 구분 | 2021년 반기 | 2020년 반기 |

|---|---|---|

| 법인세비용차감전순이익(손실) | 12,127,861 | (254,655) |

| 조정 | ||

| 감가상각비 | 2,134,500 | 2,152,928 |

| 투자부동산상각비 | - | 72,490 |

| 무형자산상각비 | 518,785 | 366,370 |

| 사용권자산상각비 | 2,758,013 | 4,899,954 |

| 대손충당금환입 | (186,481) | (130,035) |

| 기타의대손충당금환입 | (1,700) | (132,110) |

| 퇴직급여 | 1,445,697 | 1,326,279 |

| 이자비용 | 1,760,941 | 3,292,933 |