|

|

대표이사등의확인서명 |

반 기 보 고 서

(제 22 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 8 월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 아이센스 |

| 대 표 이 사 : | 차 근 식, 남 학 현 |

| 본 점 소 재 지 : | 서울특별시 서초구 반포대로 28길 43 |

| (전 화)02-916-6191 | |

| (홈페이지) http://www.i-sens.co.kr | |

| 작 성 책 임 자 : | (직 책)상무 (성 명)윤 종 우 |

| (전 화)02-916-6191 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서명 |

I. 회사의 개요

1. 회사의 개요

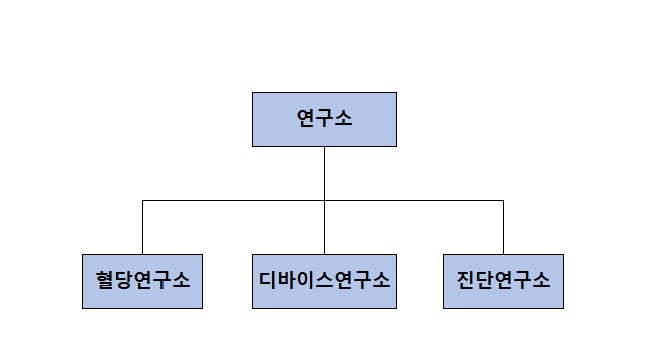

1. 연결대상 종속회사 개황

1-1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 10 | - | - | 10 | - |

| 합계 | 10 | - | - | 10 | - |

| ※상세 현황은 '상세표-계열회사의 총수, 주요계열회사의 명칭 및 상장여부' 참조 |

1-2. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적/상업적 명칭

당사의 명칭은 "주식회사 아이센스"라고 표기합니다. 영문으로는 "i-SENS, Inc."라고표기합니다.

3. 설립일자 및 존속기간

당사는 2000년 5월 4일 설립되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

주 소 : 서울특별시 서초구 반포대로28길 43

전화번호 : 02)916-6191

홈페이지 : http://www.i-sens.co.kr

5. 중소/중견 기업 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6. 대한민국에 대리인이 있는 경우

당사는 보고서 제출일 현재 해당사항이 없습니다.

7. 주요사업의 내용 및 향후 추진하려는 신규사업

당사는 혈당측정기기 및 혈당측정스트립, 현장진단(POCT) 기기와 카트리지 같은 화학 및 바이오센서 등을 개발, 제조, 판매하는 사업을 영위하고 있습니다.

기타 자세한 사항은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

8. 신용평가에 관한 사항

당사는 보고서 제출일 현재 해당사항이 없습니다.

9. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 시장 | 2013년 01월 30일 | 해당없음 | 해당없음 |

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경

본점: 서울특별시 서초구 반포대로28길 43

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 26일 | 정기주총 | - | 대표이사 차근식 대표이사 남학현 |

- |

| 2020년 05월 27일 | 임시주총 | 사외이사 이홍 | - | - |

| 2020년 03월 27일 | - | - | - | 사외이사 송영출 |

| 2020년 03월 27일 | - | - | - | 감사 Kenneth Steven Park |

| 2020년 03월 27일 | 정기주총 | 감사 황보 현 | - | - |

| 2019년 03월 29일 | 정기주총 | - | 사내이사 윤종우 | - |

| 2019년 03월 29일 | 정기주총 | 사외이사 황성진 | - | - |

| 2018년 03월 23일 | 정기주총 | - | 대표이사 차근식 대표이사 남학현 |

- |

| 2017년 03월 24일 | 정기주총 | 감사 Kenneth Steven Park |

- | - |

| 2017년 03월 24일 | 정기주총 | - | 사외이사 송영출 | - |

다. 최대주주의 변동

해당사항 없음.

라. 상호의 변경

해당사항 없음.

마. 그 밖에 경영활동과 관련된 중요한 사항 발생내용

| 일자 | 연혁 |

| 2013.01 | 유상증자 (유상증자 후 자본금 4,485백만원)_일반공모 코스닥시장 상장 및 거래개시 |

| 2013.06 | 유상증자 (유상증자 후 자본금 4,513백만원)_스톡옵션 행사 |

| 2013.08 | 美 Nano-Ditech社 지분취득 (지분율 57.2%, 최대주주) |

| 2013.09 | ㈜아이센스 홍콩법인 설립 (지분율 100%) |

| 2013.10 | 유상증자 (유상증자 후 자본금 4,527백만원)_스톡옵션 행사 |

| 2013.10 | ㈜아이센스 페루출장소 설립 (페루 리마) |

| 2013.12 | ㈜아이센스 서초사옥 매입(서울 서초구 서초동) |

| 2014.02 | ㈜아이센스 멕시코법인 설립(지분율 99.0%) |

| 2014.05 | ㈜아이센스 중국법인 설립(지분율 98.0%) |

| 2014.06 | 본점 이전(서울 서초구 서초동) |

| 2014.06 | ㈜아이센스 비즈 설립(지분율 70%) |

| 2014.08 | 유상증자 (유상증자 후 자본금 4,550백만원)_스톡옵션 행사 |

| 2015.04 | ㈜아이센스 인도법인 설립(지분율 100%) |

| 2015.06 | ㈜아이센스 칠레법인 설립(지분율 100%) |

| 2015.09 | 무상증자 (무상증자 후 자본금 6,824백만원) |

| 2015.10 | 유상증자 (유상증자 후 자본금 6,857백만원)_스톡옵션 행사 |

| 2016.06 | 유상증자 (유상증자 후 자본금 6,860백만원)_스톡옵션 행사 |

| 2016.10 | 유상증자 (유상증자 후 자본금 6,860백만원)_스톡옵션 행사 |

| 2016.10 | (주)아이센스 말레이시아법인 설립(지분율 100%) |

| 2016.11 | 美 CoaguSense社 지분취득 (지분율 62.4%, 최대주주) |

| 2016.12 | (주)아이센스 독일법인 설립(지분율 100%) |

| 2017.06 | 유상증자 (유상증자 후 자본금 6,866백만원)_스톡옵션 행사 |

| 2017.11 | 유상증자 (유상증자 후 자본금 6,867백만원)_스톡옵션 행사 |

| 2018.04 | 유상증자 (유상증자 후 자본금 6,869백만원)_스톡옵션 행사 |

3. 자본금 변동사항

자본금 변동추이

| (기준일 : 2021년 06월 30일) | (단위 : 원, 주) |

| 종류 | 구분 | 당반기말 | 21기 (2020년말) |

20기 (2019년말) |

19기 (2018년말) |

17기 (2017년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 13,737,238 | 13,737,238 | 13,737,238 | 13,737,238 | 13,734,238 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 6,868,619,000 | 6,868,619,000 | 6,868,619,000 | 6,868,619,000 | 6,867,119,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 6,868,619,000 | 6,868,619,000 | 6,868,619,000 | 6,868,619,000 | 6,867,119,000 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 13,737,238 | - | 13,737,238 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 13,737,238 | - | 13,737,238 | - | |

| Ⅴ. 자기주식수 | 142,177 | - | 142,177 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 13,595,061 | - | 13,595,061 | - | |

자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주식 | - | - | - | - | - | - |

| 기타주식 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 공개매수 | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(a) | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주식 | - | - | - | - | - | - | |

| 기타주식 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주식 | 141,237 | - | - | - | 141,237 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(b) | 보통주식 | 141,237 | - | - | - | 141,237 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주식 | 940 | - | - | - | 940 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주식 | 142,177 | - | - | - | 142,177 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

※ 당사는 2011년 5월 30일 무상증자시 단주의 처리를 위하여 자기주식 90주를 취득하였습니다.

※ 당사는 2015년 9월 8일 무상증자시 단주의 처리를 위하여, 2015년 10월 7일 단수주 대금을 지급하여 자기주식 850주를 취득하였습니다.

5. 정관에 관한 사항

정관 변경 이력

당사의 최근 정관 개정일은 2019년 3월 29일이며, 공시대상기간 중 정관의 변경 이력은 다음과 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019.03.29 | 제19기 정기주주총회 | 1. 목적사업 추가 2. 이사의 수 구분 3. 이사의 자격제한 |

1.통신기능 결합 기기의 사업내용 추가 2.사외이사 수 명확 3. 자격제한 신설 |

※ 제 21기 (2020년) 정기주주총회 안건에는 정관 변경 사항에 대한 안건이 포함되지 않았습니다.

II. 사업의 내용

1. 사업의 개요

당사는 전기화학기술과 바이오센서 기술을 바탕으로 의료용 센서 및 계측기를 개발, 제조하는 회사로서, 현재 주요 사업부문으로는 당뇨병환자 및 정상인 누구나 자신의 혈당수치를 자신이 직접 측정할 수 있게 해주는 "혈당측정기 부문"과 병원용 장비인 "현장진단(POCT) 부문"으로 구성되어 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 또는 서비스에 관한 내용

| (단위 : 백만원) |

| 매출유형 | 품목 | 용도 | 주요상표 | 매출액 (비율) |

| 제품매출 | 혈당측정기 및 스트립 | 자가 혈당 측정기기(Meter): 혈액 내 혈당의 농도를 검출하는 장치 스트립: 혈액을 묻히는 1회용 소모품이며, 혈액 내 혈당과 반응하여 전기화학 반응을 일으키는 효소를 포함 |

CareSens(자가브랜드) NoCoding1(자가브랜드) A1Care(자가브랜드) ReliOn Premier(ODM) BGStar(ODM) Barozen(ODM) Ai-Sensor(OEM) 외 |

91,311 (82.3%) |

| 전해질/가스 분석기 및 카트리지 |

혈액내에 존재하는 전해질/가스 항목 측정기기 및 카트리지 소모품 | i-Smart 30 i-Smart 300 i-SmartCare10 외 |

4,234 (3.8%) |

|

| 혈액응고측정기 및 스트립 |

혈액응고 시간을 측정하는 기기 및 스트립 소모품 |

Coag-Sense | 7,583 (6.8%) |

|

| 상품매출 | 혈당 측정기기/ Connector 외 | 자가 혈당 측정기기(Meter) 중 일부 모델 및 부품 | ReliOn Premier, Connector 외 |

6,905 (6.2%) |

| 기타매출 | 연구용역 외 | - | - | 928 (0.8%) |

| 합계 | - | - | 110,960 | |

※ 상기 매출액 및 매출비율은 연결재무제표 기준으로 작성되었습니다.

나. 주요제품 등의 가격변동 추이

| (단위:원, USD) |

| 구분 | 제 22기 2분기 | 제 21기 | 제 20기 | |

| 혈당측정 스트립 | 내수 | 7,040 | 7,050 | 7,050 |

| 수출 | $3.6 | $3.5 | $3.5 | |

| 혈당측정기 | 내수 | 8,500 | 9,500 | 8,500 |

| 수출 | $10.5 | $7.6 | $7.5 | |

| 전해질분석기 | 내수 | 2,550,000 | 2,550,000 | 2,500,000 |

| 수출 | $2,200.0 | $2,000.0 | $2,100.0 | |

| 카트리지 | 내수 | 120,000 | 120,000 | 120,000 |

| 수출 | $96.0 | $92.0 | $91.0 | |

※ 혈당측정 스트립 가격은 pack당 50개 혈당스트립이 들어있는 pack당 가격임

※ 상기 가격변동의 추이에 표시된 가격은 당사의 대표 제품에 대한 평균공급가격이며, 정확한 가격은 당사의 중요한 영업상 기밀에 속합니다.

3. 원재료 및 생산설비

3-1 원재료

가. 매입현황

| (단위:백만원) |

| 매입유형 | 품 목 | 구체적용도 | 매입액 (비율) |

비 고 |

| 원재료 | Carbon Paste | 혈당측정 스트립 원재료 | 1,495 (4.05%) |

- |

| 양면TAPE | 혈당측정 스트립 원재료 | 952 (2.58%) |

- | |

| Flip-top vial | 혈당측정 스트립 원재료 | 594 (1.61%) |

- | |

| PET 하판 | 혈당측정 스트립 원재료 | 918 (2.49%) |

- | |

| MSP | 혈당측정기기 원재료 | 691 (1.87%) |

- | |

| Silver Paste | 혈당측정 스트립 원재료 | 430 (1.17%) |

- | |

| IR Sensor | 혈당측정기기 원재료 | 372 (1.01%) |

- | |

| 기타 | - | 21,763 (58.98%) |

- | |

| 외주가공비 | - | 외주가공 | 9,683 (26.24%) |

- |

| 계 | - | - | 35,899 (100.00%) |

- |

나. 원재료 가격변동 추이

| (단위:원) |

| 구분 | 제22기 2분기 | 제21기 | 제20기 |

| Carbon Paste | 201,041 | 217,814 | 207,384 |

| 양면TAPE | 787 | 779 | 790 |

| Flip-top vial | 172 | 186 | 175 |

| PET 하판 | 415 | 413 | 413 |

| MSP | 1,414 | 1,139 | 1,120 |

| Silver Paste | 1,676,786 | 1,630,778 | 1,610,547 |

| IR Sensor | 562 | 564 | 549 |

3-2 생산 및 설비에 관한 사항

가. 생산능력 및 생산실적

(1) 생산능력 및 생산능력의 산출근거

| (단위:개) |

| 구분 | 제22기 2분기 | 제21기 | 제20기 |

| 혈당측정스트립 | 860,640,000 | 1,721,280,000 | 1,721,280,000 |

| 혈당측정기기 | 750,000 | 1,500,000 | 1,500,000 |

| 전해질카트리지 | 19,800 | 39,600 | 39,600 |

| 전해질분석장비 | 240 | 480 | 480 |

| 가스카트리지 | 600 | 1,200 | 1,200 |

| 가스분석장비 | 60 | 120 | 120 |

| 당화혈색소카트리지 | 252,000 | 504,000 | 504,000 |

| 당화혈색소분석기 | 270 | 540 | 540 |

① 산출방법 등

가) 산출기준

- 당사의 국내 스트립 제조공장(원주, 송도)과 외부업체(혈당측정기)의 총 생산설비 가동 시 일일 생산가능량을 연환산

나) 산출방법

- 생산라인의 각 라인별 일일 평균생산수량을 바탕으로 아래와 같이 산출

※ 일평균생산수량 × 근무일수 × 가동월수 = 연간 총생산능력

② 평균가동시간

하루 평균 8시간, 월 22일 가동

(2) 생산실적 및 가동률

① 생산실적

| (단위:개, 백만원) |

| 구분 | 제 22기 2분기 | 제 21기 | 제 20기 | |||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |

| 혈당측정스트립 | 948,230,500 | 31,850 | 1,664,150,125 | 51,820 | 1,759,774,000 | 53,942 |

| 혈당측정기기 | 1,133,783 | 14,340 | 1,633,567 | 20,381 | 1,639,475 | 21,132 |

| 전해질카트리지 | 31,059 | 1,674 | 53,002 | 2,631 | 53,004 | 2,457 |

| 전해질분석장비 | 314 | 500 | 396 | 753 | 518 | 1,098 |

| 가스카트리지 | 6,081 | 575 | 6,770 | 549 | 4,484 | 299 |

| 가스분석장비 | 138 | 320 | 304 | 722 | 116 | 339 |

| 당화혈색소카트리지 | 345,869 | 986 | 578,007 | 1,726 | 469,680 | 1,346 |

| 당화혈색소분석기 | 224 | 451 | 355 | 643 | 262 | 749 |

| 혈액응고측정스트립 | 3,298,670 | 1,797 | 4,544,734 | 6,412 | 2,975,048 | 2,833 |

| 혈액응고측정분석기 | - | - | 38,500 | 6,799 | 16,000 | 2,772 |

| 합계 | 52,493 | 92,434 | 86,967 | |||

② 당기의 가동률

| (단위:개) |

| 구분 | 생산능력 | 생산실적 | 평균가동률 |

| 혈당측정스트립 | 860,640,000 | 948,230,500 | 110.2% |

| 혈당측정기기 | 750,000 | 1,133,783 | 151.2% |

| 전해질카트리지 | 19,800 | 31,059 | 156.9% |

| 전해질분석장비 | 240 | 314 | 130.8% |

| 가스카트리지 | 600 | 6,081 | 1,013.5% |

| 가스분석장비 | 60 | 138 | 230.0% |

| 당화혈색소카트리지 | 252,000 | 345,869 | 137.2% |

| 당화혈색소분석기 | 270 | 224 | 83.0% |

주) 산출방법 = 생산실적/ 평균 생산능력(일일 평균생산수량 × 근무일수)

※ 상기 생산능력은 1교대 기준(1일 8시간 근무)입니다.

나. 생산설비에 관한 사항

(1) 생산설비의 현황

| (단위:백만원) |

| 사업소 | 소유 형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 |

외화 환산 |

기말 장부가액 |

|

| 증가 | 감소 | ||||||||

| 원주공장 및 디바이스 생산 공장 |

자가 | 원주 | 토지 | 1,141 | - |

- | - |

- | 1,141 |

| 자가 | 원주 | 건물 | 8,665 | - | 1 | 148 | - |

8,516 | |

| 자가 | 원주 | 시설장치 | 788 | - |

1 | 116 | - | 671 | |

| 자가 | 원주 | 기계장치 | 7,453 | 614 | - |

793 | - |

7,274 | |

| 자가 | 원주 | 금형 | 574 | - |

2 | 96 | - | 476 | |

| 소계 | 18,621 | 614 | 4 | 1,153 | - |

18,078 | |||

| 자가 | 원주 | 금형 | 1,005 | 126 | - |

240 | - | 891 | |

| 소계 | 1,005 | 126 | - | 240 | - |

891 | |||

| 서울공장 | 자가 | 서울 | 토지 | 924 | - | - | - |

- | 924 |

| 자가 | 서울 | 건물 | 286 | - | - | 6 | - | 280 | |

| 자가 | 서울 | 기계장치 | 136 | 34 | - |

17 | - |

153 | |

| 자가 | 서울 | 금형 | 169 | - |

86 | 15 | - | 68 | |

| 소계 | 1,515 | 34 | 86 | 38 | - |

1,425 | |||

| 송도공장 | 자가 | 송도 | 토지 | 8,462 | - | - | - |

- | 8,462 |

| 자가 | 송도 | 건물 | 12,585 | - | - | 201 | - |

12,384 | |

| 자가 | 송도 | 시설장치 | 820 | 2 | - |

98 | - |

724 | |

| 자가 | 송도 | 기계장치 | 5,109 | - | 122 | 585 | - | 4,402 | |

| 자가 | 송도 | 금형 | 231 | - | 65 | 39 | - |

127 | |

| 소계 | 27,207 | 2 | 187 | 923 | - | 26,099 | |||

| 중국공장 | 자가 | Jiangsu | 건물 | 4,914 | 20 | - |

204 | 269 | 4,999 |

| 자가 | Jiangsu | 시설장치 | 123 | 57 | - | 51 | 13 | 142 | |

| 자가 | Jiangsu | 기계장치 | 2,956 | 127 | - |

212 | 159 | 3,030 | |

| 소계 | 7,993 | 204 | - | 467 | 440 | 8,170 | |||

| CoaguSense | 자가 | 미국 | 시설장치 | 103 | 22 | - |

21 | 4 | 108 |

| 자가 | 미국 | 기계장치 | 1056 | 302 | - | 175 | 41 | 1,224 | |

| 소계 | 1,159 | 323 | - | 196 | 45 | 1,332 | |||

| 합계 | 57,499 | 1,304 | 277 | 3,017 | 486 | 55,995 | |||

(2) 설비의 투자 계획

| (단위:백만원) |

| 구분 | 예상투자총액 | 연도별 예상투자액 | 투자효과 | 비고 | |||

| 자산형태 | 금 액 | 기투자금액 | 제22기 | 제23기 | |||

| 혈당측정 스트립 생산라인 |

기계장치 | 7,000 | - | 7,000 | - | 스트립 생산능력 증대 | 송도공장 2021년 투자 집행 예정 |

| 합계 | 7,000 | - | 7,000 | - | |||

4. 매출 및 수주상황

4-1 매출

(1) 매출실적

| (단위:백만원) |

| 매출유형 | 품목 | 제22기 2분기 | 제21기 | 제20기 | |

| 제품매출 | 혈당측정기 및 스트립/ 당화혈색소 분석기 및 카트리지 |

수출 | 72,266 | 122,916 | 126,950 |

| 내수 | 19,045 | 35,366 | 30,247 | ||

| 소계 | 91,311 | 158,282 | 157,197 | ||

| 전해질/가스 분석기 및 카트리지 |

수출 | 2,319 | 5,796 | 4,613 | |

| 내수 | 1,916 | 3,920 | 3,624 | ||

| 소계 | 4,234 | 9,715 | 8,237 | ||

| 혈액응고 측정기 및 스트립 | 수출 | 7,583 | 22,978 | 15,761 | |

| 소계 | 7,583 | 22,978 | 15,761 | ||

| 상품매출 | Connector 외 | 수출 | 6,043 | 9,675 | 7,368 |

| 내수 | 862 | 1,500 | 346 | ||

| 소계 | 6,905 | 11,174 | 7,714 | ||

| 기타매출 | 연구용역 외 | 수출 | 798 | 1,298 | 434 |

| 내수 | 130 | 260 | 502 | ||

| 소계 | 928 | 1,559 | 936 | ||

| 합계 | 수출 | 89,008 | 162,663 | 155,125 | |

| 내수 | 21,952 | 41,045 | 34,719 | ||

| 소계 | 110,960 | 203,708 | 189,844 | ||

※ 상기 매출실적은 연결재무제표 기준으로 작성되었습니다.

(2) 판매경로 및 판매방법

가. 판매경로

| (단위:백만원) |

| 매출유형 | 품목 | 구분 | 판매경로 | 판매경로별 매출액 (비중) |

| 제품매출 | 혈당측정기 및 스트립/당화혈색소분석기 | 수출 | 당사 ⇒ 해외바이어 ⇒ 보험회사, 도매상 ⇒ 병원,약국 ⇒ 소비자 | 41,933 (37.8%) |

| 수출 | 당사 ⇒ Local 유통업체, 판매법인 ⇒ 병원, 약국 ⇒ 소비자 | 30,439 (27.4%) |

||

| 국내 | 당사 ⇒국내바이어 ⇒ 병원, 소비자 | 7,878 (7.1%) |

||

| 국내 | 당사 ⇒ 총판, 대리점, 의료기상, 병원, 약국 ⇒ 소비자 | 11,060 (10.0%) |

||

| 소계 | 91,311 (82.3%) |

|||

| 전해질/가스 분석기 및 카트리지 | 수출 | 당사 ⇒ Local 유통업체, 판매법인 ⇒ 해외병원 | 2,319 (2.1%) |

|

| 국내 | 당사 ⇒ 지역 대리점, 의료기상 ⇒ 국내병원 | 1,916 (1.7%) |

||

| 소계 | 4,234 (3.8%) |

|||

| 혈액응고 측정기 및 스트립 | 수출 | 미국 CoaguSense ⇒의료기상, 도매상⇒병원, 소비자 | 7,583 (6.8%) |

|

| 소계 | 7,583 (6.8%) |

|||

| 상품매출 | Connector 외 | 수출 | 당사 ⇒ 바이어 ⇒ 해외병원/약국⇒소비자 | 6,043 (5.4%) |

| 국내 | 당사 ⇒ 지역 대리점, 의료기상 ⇒ 국내병원 | 862 (0.8%) |

||

| 소계 | 6,905 (6.2%) |

|||

| 기타매출 | 연구용역 외 | 928 (0.8%) |

||

| 총 계 | 110,960 (100.0%) |

|||

나. 판매방법 및 조건

① 국내판매 : 국내의 경우 OEM/ODM거래선, 총판 및 각 지역별 대리점, 의료기상 등을 통하여 당사 제품을 판매하고 있으며, 결제조건은 대부분 3개월입니다.

② 해외판매 : 해외의 경우 OEM/ODM 거래선,각 국가별 Distributor를 통해 판매하고 있으며, 결제조건은 거래초기에는 L/C 또는 T/T in advance로 거래를 하고있으나, 거래기간이 경과하여 신용도가 제고되면 여신을 제공하고 있습니다. 일부 거래처를 제외하고 대부분 2개월 이내 결제가 완료되고 있습니다.

다. 판매전략

당사는 혈당측정기 제품의 판매를 증가시키고 각 지역별 시장 점유율을 높이기 위해 여러 가지 판매 전략을 세워 시장을 공략하고 있습니다. 먼저 당사 자체브랜드인 케어센스는 중가 정책을 유지하면서 여러 학회나 전시회를 통해 그 인지도를 높여가는 전략입니다. 동시에 ODM 파트너의 제품을 통해 동일 시장에 여러 브랜드의 제품을 다중 채널로 판매하여 시장 점유율을 높이고 있습니다. 혈당측정기 사업은 한 시장 내에 혈당스트립 호환의 문제 때문에 한 업체가 다수의 Distributor를 두기 힘들지만 당사의 경우 독점혈당스트립 공급 기술을 바탕으로 자체브랜드와 다양한 ODM 파트너를 통해 한 시장에 당사의 여러 제품을 공급하는 것이 가능합니다.

라. 주요매출처

| (단위:백만원) |

| 매출처명 | 구분 | 당기매출액 | 매출비중 | 비고 |

| A 거래처 | 수출 | 25,044 | 22.6% | - |

| B 거래처 | 수출 | 8,672 | 7.8% | - |

4-2 수주상황

당사의 경우 해외바이어와 다년간의 계약을 체결하고, 각 년도별로 Forecast에 근거하여 생산량 및 판매량 등을 결정합니다. 이는 일반적인 확정 수주의 개념이 아니며, 위반시 패널티 등이 존재하지 않습니다. 월별 주문량에 따라 변동이 가능하며, 이러한 이유로 특정시점에서의 수주현황은 큰 의미가 없습니다.

5. 위험관리 및 파생거래

5-1 위험관리

연결회사는 영업 활동으로 인하여 시장위험, 신용위험 및 유동성 위험과 같은 다양한금융위험에 노출되어 있으며, 전반적인 위험정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

재무위험관리는 이사회에서 승인한 정책에 따라 연결회사의 재무팀에 의해 이루어지고 있으며, 연결회사의 재무팀은 연결회사의 협업부서들과 긴밀히 협력하여 재무위험관리정책의 수립 및 재무위험의 식별, 평가 및 헷지 등을 실행하고 있습니다.

1) 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 미국 달러화, 중국원화, 뉴질랜드 달러화 및 Euro화 관련 환율변동위험에 노출되어 있으며, 미국 달러화 차입으로 인하여 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

연결회사의 경영진은 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고있습니다. 외환위험은 미래예상거래 및 인식된 자산부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다. 회사는 위환위험을 회피하기 위하여 파생상품을 이용하고 있습니다.

기능통화 이외의 외화로 표시된 중요한 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위:천원, USD, 천JPY, EUR, CNY, NZD, AUD) |

| 계정과목 | 화폐 단위 |

2021.06.30 | 2020.12.31 | ||

|---|---|---|---|---|---|

| 외 화 | 원화환산액 | 외 화 | 원화환산액 | ||

| 외화자산 | |||||

| (1)현금및현금성자산 | USD | 14,833,940 | 16,762,352 | 6,814,802 | 7,414,505 |

| EUR | 423,563 | 569,447 | 208,299 | 278,754 | |

| NZD | 437,596 | 345,670 | 500,956 | 392,975 | |

| CNY | 3,324,743 | 581,298 | 3,244,647 | 541,726 | |

| JPY | 23,000 | 235,093 | 16,341 | 172,280 | |

| (2)매출채권 | USD | 15,742,515 | 17,789,042 | 17,410,521 | 18,942,647 |

| EUR | 1,991,304 | 2,677,149 | 1,728,394 | 2,313,006 | |

| NZD | 1,849,435 | 1,460,924 | 658,400 | 516,482 | |

| AUD | 354,044 | 300,534 | 331,088 | 276,975 | |

| (3)기타수취채권 | USD | 18,301 | 20,680 | 50,498 | 54,941 |

| CNY | 6,623 | 1,158 | 15,304 | 2,555 | |

| (4)기타금융자산 | USD | 4,590,222 | 5,186,951 | 18,999,397 | 20,671,344 |

| CNY | 16,000,000 | 2,797,440 | 16,435,466 | 2,744,065 | |

| 외화부채 | |||||

| (1)매입채무 | USD | 2,422,817 | 2,737,783 | 1,348,165 | 1,466,804 |

| JPY | 25,766 | 263,356 | 21,294 | 224,499 | |

| (2)기타지급채무 | USD | 24,875 | 28,109 | 48,326 | 52,579 |

| (3)차입금 | USD | 4,085,400 | 4,616,502 | 4,456,800 | 4,848,998 |

보고기간말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 10%변동시 주요 통화의 환율변동이 세전손익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당기 | 전기 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD/원 | 3,237,663 | (3,237,663) | 3,045,430 | (3,045,430) |

| NZD/원 | 180,659 | (180,659) | 179,380 | (179,380) |

| JPY/원 | (2,826) | 2,826 | (45,980) | 45,980 |

| EUR/원 | 324,660 | (324,660) | 276,557 | (276,557) |

| CNY/원 | 337,990 | (337,990) | 354,658 | (354,658) |

| AUD/원 | 30,053 | (30,053) | 15,927 | (15,927) |

상기 민감도 분석은 보고 기간 말 현재 기능통화 이외의 외화로 표시된 화폐 성 자산 및 부채를 대상으로 하였습니다.

(2) 현금흐름 및 공정가치 이자율 위험

연결회사의 이자율 위험은 주로 차입금에서 비롯됩니다. 변동 이자율로 발행된 차입금으로 인하여 연결회사는 현금흐름 이자율 위험에 노출되어 있으며 동 이자율위험의 일부는 변동이자부터 현금성 자산으로부터의 이자율위험과 상쇄됩니다. 또한 고정이자율로 발행된 차입금으로 인하여 연결회사는 공정가치 이자율 위험에 노출되어 있습니다. 보고기간 말 현재 연결회사의 변동 차입금은 외화로 표시된 변동 이자 차입금입니다.

연결회사는 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다. 고금리 차입금 감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 비교 분석, 국내외 금리동향 모니터링 실시 및 대응방안 수립 등을 통해 이자율 위험을 관리하고 있습니다.

이러한 이자율 위험 관리 정책에 근거하여 보고기간 말 현재 1% 이자 율 변동 시 변동금리부 차입금에 대한 금융손익 변동으로 인하여 당기손익은 각각 최대 455백만원(전분기: 472백만원) 증가 및 455백만원(전분기: 472백만원) 감소합니다.

3) 기타 위험

상기 언급된 위험들 이외에 대한 자세한 내용은 본 보고서의 첨부 서류인 분기 연결검토보고서 및 검토보고서의 주석사항 중 '5. 공정가치'를 참조하시기 바랍니다.

5-2 파생상품 및 풋백옵션 등 거래내역

가. 파생상품 계약 체결현황

당사는 수출 위주 기업으로 환율변동 Risk에 노출되어 있는바 위험회피 목적으로 보고서 기준일 현재 한국씨티은행과 선물환거래 계약을 체결하고 있으며, 미결제된 환변동 계약내역은 다음과 같습니다.

| (단위:USD, EUR) |

| 만기 | 통화 | 결제금액 | 보장환율 | 보험청약 일자 |

| 2022-06-28 | EURO | 1,400,000 | 1,371 | 2020-12-29 |

| 2022-06-28 | USD | 2,800,000 | 1,122 | 2020-12-29 |

| 2022-07-05 | EURO | 1,500,000 | 1,376 | 2021-01-07 |

| 2022-07-05 | USD | 3,000,000 | 1,118 | 2021-01-07 |

| 2022-07-18 | USD | 4,500,000 | 1,134 | 2021-01-18 |

| 2022-07-21 | EURO | 1,500,000 | 1,368 | 2021-01-21 |

| 2022-07-21 | USD | 4,500,000 | 1,129 | 2021-01-21 |

| 2022-07-27 | EURO | 1,500,000 | 1,386 | 2021-01-28 |

| 2022-07-28 | USD | 3,000,000 | 1,143 | 2021-01-28 |

| 2022-02-09 | EURO | 1,000,000 | 1,351 | 2021-02-05 |

| 2022-02-09 | USD | 1,000,000 | 1,121 | 2021-02-05 |

| 2022-02-09 | USD | 1,000,000 | 1,121 | 2021-02-05 |

| 2022-08-04 | EURO | 1,600,000 | 1,379 | 2021-02-05 |

| 2022-08-04 | USD | 3,200,000 | 1,154 | 2021-02-05 |

| 2022-02-09 | EURO | 1,000,000 | 1,357 | 2021-03-05 |

| 2022-02-09 | USD | 1,000,000 | 1,128 | 2021-03-05 |

| 2022-02-09 | USD | 1,000,000 | 1,128 | 2021-03-05 |

| 2022-02-09 | EURO | 1,000,000 | 1,357 | 2021-03-05 |

| 2022-02-09 | USD | 1,000,000 | 1,128 | 2021-03-05 |

| 2022-02-09 | USD | 1,000,000 | 1,128 | 2021-03-05 |

| 2022-09-02 | USD | 3,400,000 | 1,162 | 2021-03-05 |

| 2022-02-09 | EURO | 1,000,000 | 1,355 | 2021-03-09 |

| 2022-02-09 | USD | 1,000,000 | 1,135 | 2021-03-09 |

| 2022-02-09 | USD | 1,000,000 | 1,135 | 2021-03-09 |

| 2022-09-28 | EURO | 1,700,000 | 1,360 | 2021-03-31 |

| 2022-09-28 | USD | 3,400,000 | 1,163 | 2021-03-31 |

| 2022-10-27 | EURO | 1,700,000 | 1,367 | 2021-04-30 |

나. 당기손익에 미치는 영향

| (단위:천원) |

| 계정과목 | 금액 |

| 파생상품거래이익 | 95,410 |

| 파생상품평가이익 | 13,610 |

| 이익소계 | 109,020 |

| 파생상품거래손실 | 1,660 |

| 파생상품평가손실 | 314,637 |

| 손실소계 | 316,297 |

6. 주요계약 및 연구개발활동

6-1 경영상의 주요 계약

현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약은 없습니다.

6-2 연구개발활동

가. 연구개발 담당조직

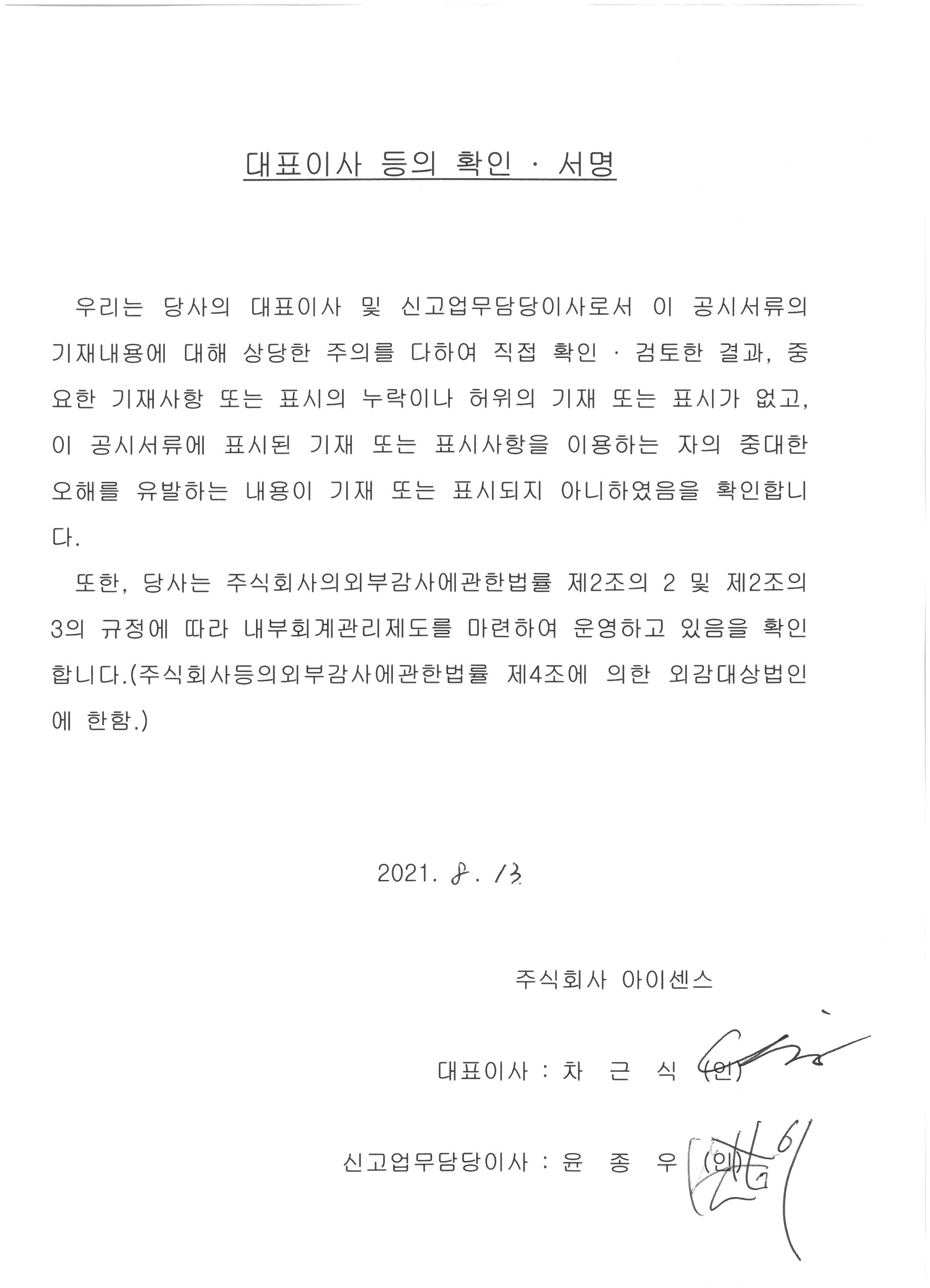

<조직도>

|

|

연구소 조직도 |

당사의 부설 연구소는3개의 부설연구소로 구성되어 있으며, 혈당연구소 (3개팀)와 디바이스연구소 (5개팀) 그리고 진단연구소 (3개팀) 총 11개팀으로 구성되어 있습니다. 각 팀은 다음과 같은 연구개발을 진행하고 있습니다.

| 구분 | 연구개발내용 |

| 혈당연구소 | 혈당스트립(Strip) 개발 |

| CGMS (연속혈당측정) 제품 개발 | |

| 디바이스연구소 | 기구설계 및 부품 개발 |

| 혈당측정기 및 혈액분석기 H/W 개발 | |

| 혈당측정기 및 진단의료기기의 헬스케어 앱 및 서비스, POC Data Manager 등의 펌웨어와 소프트웨어를 개발 | |

| 진단연구소 | 혈액전해질 및 혈액가스 카트리지 연구 개발 |

| 당화혈색소/ACR 시약키트 및 광학측정 시스템 연구 개발 | |

| 면역센서(심혈관 질환, 코로나 항체 등) 를 통한 진단 시약키트 및 광학측정 시스템 연구 개발 |

나. 연구개발비용

| (단위:천원) |

| 과목 | 제 22기 2분기 | 제 21기 | 제 20기 | 비고 |

| 연구개발비용 | 10,471,643 | 20,130,532 | 16,915,450 | - |

| (정부보조금) | (30,821) | (1,215,571) | (997,406) | - |

| 매출액대비비율 | 9.4% | 9.9% | 8.9% | - |

※ 연구개발비용은 국고보조금을 차감하기 전의 기준입니다.

다. 연구개발실적

| 연구과제 | 연구기관 | 과제내용 | 연구결과 |

| 혈당스트립 | 혈당연구소 | 혈당측정스트립의 개발 | 양산 |

| 혈당측정기 | 디바이스연구소 | 혈당측정기기의 개발 | 양산 |

| PC care | 디바이스연구소 | 혈당관리용 PC care개발 | 양산 |

| 전해질 분석기 | 진단연구소 | 전해질분석기 개발 | 양산 |

| 카트리지 | 진단연구소 | 전해질 분석기용 카트리지 개발 | 양산 |

| 당화혈색소 분석기 | 진단연구소 | 당화혈색소 분석장비의 개발 | 양산 |

| 당화혈색소 측정 카트리지 |

진단연구소 | 당화혈색소 분석장비용 카트리지의 개발 | 양산 |

| 가스분석기 | 디바이스연구소 | 혈액분석기용 가스분석기의 개발 | 양산 |

| 가스분석기용 카트리지 |

진단연구소 | 가스분석기용 카트리지의 개발 | 양산 |

| CGMS (연속혈당측정기) |

혈당연구소 | 연속혈당측정기 센서 개발 | 개발중 |

| 면역센서 | 진단연구소 | 면역센서 시약 개발 | 개발중 |

7. 기타 참고사항

가. 상표관리

당사는 제품의 디자인과 상표를 보호하기 위하여 혈액분석기에 관한 3건의 디자인을 등록하였고, “CareSens”, “i-SENS”, “i-Smart”, “I-Lab”, SENS-Lab”, “SmartLog” 등 204건의 상표(등록: 178건, 출원: 26건)를 국내·외에 출원 및 등록하였습니다.

나. 지적재산권 보유현황

당사는 미국, 유럽, 중국, 일본을 포함한 세계 100여개국 이상의 국가에 대한 수출을 통해 매출의 약 80% 정도 달성하고 있습니다. 기존의 주요 메이저 업체 및 신규업체와 경쟁하기 위해서는 제품에 대한 가격 경쟁력뿐만 아니라 기술력에 기초한 우수한 성능의 구비가 필수적입니다. 당사는 연구개발을 통해 개발한 기술을 보호하기 위해 개발된 기술을 특허 출원·등록하여 보호하고 있으며, 수출이 많은 특성을 감안하여, 국내뿐만 아니라 미국, 유럽, 중국, 일본 등에도 적극적으로 해외 출원·등록 하고 있습니다.

1) 국내특허

| 관련 제품 | 보유 건수 | 발명의 명칭 | 당기매출기여 | 기대효과 | 상용화 여부 |

|

|

자가 |

등록 |

50 |

전기화학적 바이오센서 외 104건 |

18,294 |

제품기술보호 |

상용화 완료 |

|

출원 |

55 | |||||

|

전해질분석기 |

등록 |

7 |

혈액 분석 장치용 카트리지 및 이를 이용한 혈액 분석 장치 외 6건 |

1,916 |

제품기술보호 |

상용화 완료 |

|

출원 |

- | |||||

|

당화혈색소 |

등록 |

6 |

단백질 측정용 바이오센서 외 5건 |

644 |

제품기술보호 |

상용화 완료 |

|

출원 |

- | |||||

|

면역센서 |

등록 |

3 |

미세유로형 센서 복합 구조물 외 3건 |

- |

제품기술보호 |

상용화 |

| 출원 | 1 | |||||

| 기타 바이오센서 |

등록 | 4 | 나노입자를 이용한 비표지방식의 압타머 바이오센서 외 4건 | - | 제품기술보호 경쟁력 확보 |

기술 개발중 |

| 출원 | - | |||||

2) 해외특허

| 관련 제품 | 보유 건수 | 발명의 명칭 | 당기매출기여 | 기대효과 | 상용화 여부 |

|

|

자가 |

등록 |

68 |

Electrochemical biosensor 외 133건 |

71,673 |

제품기술보호 |

상용화 완료 |

|

출원 |

66 | |||||

|

전해질분석기 |

등록 |

10 |

Hydrophilic Polyurethane-Coated Chloride-Selective Electrodes 외 10건 |

2,319 |

제품기술보호 |

상용화 완료 |

|

출원 |

1 | |||||

|

당화혈색소 |

등록 |

10 |

Electrochemical determination system of glycated protein 외 15건 |

700 |

제품기술보호 |

상용화 완료 |

|

출원 |

6 | |||||

|

면역센서 |

등록 |

7 |

Microfluidic Sensor Complex Structure 외 9건 |

- |

제품기술보호 |

상용화 진행중 |

| 출원 | 3 | |||||

| 기타 바이오센서 |

등록 | 2 | Amperometric sensor and device for measuring concentration of S-Nitrosothiols based on photo-induced decomposition of S-Nitrosothiols 외 1건 | - | 제품기술보호 경쟁력 확보 |

기술 개발중 |

| 출원 | - | |||||

다. 산업분석

(1) 자가혈당측정기 산업분석

1) 산업의 현황 및 특성

자가혈당측정기는 당뇨병환자 및 정상인 누구나 스스로 또는 병원에서 혈액 내 혈당(glucose)의 양을 측정하기 위한 진단기기로, 혈당측정기기(meter), 혈당스트립(strip) 및 란셋(lancet) 등으로 구성되어 있습니다.

- 혈당측정기기(Meter): 혈액 내 혈당의 농도를 검출하는 센서(sensor)를 이용하는 hand-held(한 손에 잡히는 작은 크기의) 장치(device)로 수천~수만 번 사용이 가능함

- 혈당스트립(Strip): 혈액을 묻힐 수 있게 화학적으로 제조된 용기(receptacles)로 1회용 소모품임. 혈당스트립은 얇은 종이 막대 모양의 외관을 가지며, 혈액 내 혈당과 반응하여 전기화학적 반응을 일으킬 수 있는 효소를 포함하고 있음.

- 란셋(Lancet): 피부에 구멍을 뚫어 모세혈관의 혈액이 나오게 하는 장치이며, 일반적으로 손가락 끝에 1회용 바늘을 사용함.

인구가 노령화되고 식생활이 서구화되면서 당뇨병환자 수 및 당뇨 유병 율도 증가하고 있으며, 자가혈당측정기 시장규모도 지속적으로 증가하여 2018년 71억불 규모의 시장을 형성하고 있는 것으로 추정됩니다. 2019년 IDF(International Diabetes Federation)이 발표한 자료에 의하면 전세계 당뇨병환자의 수는 현재 4억6천만 명이며, 2045년에는 당뇨병환자는 7억만 명까지 급증 할 것으로 전망되고 있습니다. 당뇨환자는 꾸준히 증가할 것으로 전망되는 가운데, 혈당측정기는 당뇨 질병의 관리를 목적으로 사용되는 특징 덕분에 경기변동 및 계절성에 크게 영향을 받지 않는다고 볼 수 있습니다.

① 산업의 연혁

A. 90년 이전의 개발 현황

자가혈당측정기는 1960년대 효소를 이용하여 측정하는 방법이 개발된 이래 현재까지 매우 활발하게 연구되고 있습니다. 자가혈당측정기는 전혈 방울을 스트립(strip)에 떨어뜨리고 일정 시간 경과 후 발색 반응을 육안 관찰하는 반사광비색법 (reflectance photometer)을 이용하여 측정하는 방법에 기반을 둔 제품이 처음으로 상용화 되었습니다. 이러한 반사광비색법은 혈액 시료의 양이 많이 필요하고 반응 시간이 오래 걸리며, 분석 시료의 탁도 및 저 농도와 고 농도에서 정확도와 정밀도가 떨어지는 문제점을 가지고 있습니다. 따라서 이런 문제점들을 극복하는 보다 발전된 혈당 측정 센서들이 등장하였는데, 그것은 혈당 센서 안에서 일어나는 효소 반응에 의한 전자의 흐름을 측정하는 전기화학 방법 (electrochemistry)의 원리를 기반으로 한 기기들입니다. 이 같은 전기화학적 방법은 기존의 반사광비색법 방식에 비해 높은 감도를 가지며, 상대적으로 짧은 시간 내에 더 적은 혈액량으로 혈당을 측정할 수 있는 장점을 가집니다. 현재 상용화된 대부분의 자가혈당측정기들이 바로 이러한 전기화학 방법을 기반으로 하고 있습니다. 이러한 기술적 향상과 상대적인 가격 하락에 힘입어 혈당측정기들은 당뇨병환자의 자가혈당 검사 목적뿐 아니라 병원 의료진이 이용하는 대표적인 현장검사(Point-of-Care Testing, POCT, 바로 현장에서 측정하는 검사)의 하나로서 각광받게 되었습니다.

B. 90년 이후의 개발 현황

90년 이후 혈당측정기는 단순히 채혈을 하여 혈당을 측정하는 것에서 발전하여 보다 환자의 입장에서 사용자 친화적인 자가혈당기들이 개발되기 시작하였습니다. 사용자 친화적인 자가혈당기들을 종합해 보면 통증의 완화와 측정 시간의 단축이라 할 수 있습니다. 당뇨 측정에 있어서 채혈 시 동반되는 고통은 환자에게 상당한 스트레스를 유발시킵니다. 또한 검사에 소요되는 측정 시간 역시 환자들이 불편함을 느끼는 요소입니다. 따라서 자가혈당측정기는 현재 이러한 환자가 느끼는 불편함을 해소하는 방향으로 개발되어 왔습니다. 먼저 통증 완화는 손가락이 아닌 팔뚝이나 허벅지 같은 대체 부위에서 측정하는 방법이 대두되었습니다. 이러한 대체 부위는 손가락에 비해 통증을 느끼는 신경의 분포가 상대적으로 적어 채혈시 통증이 거의 느껴지지 않는 장점을 지니고 있어 환자의 고통을 상당히 줄여 줄 수 있습니다. 하지만 모세 혈관의 분포가 적은 관계로 매우 적은 양의 혈액만이 채혈 됩니다. 따라서 적은 양의 혈액 샘플로 혈당 측정이 가능한 자가혈당측정기의 개발이 활발하게 진행되어 왔습니다. 또한 긴 측정 시간은 수시로 혈당을 측정해야 하는 환자들에게 지루함을 느끼게 하는 요소이므로, 측정시간을 단축하려는 개발이 진행되어 짧은 시간 안에 혈당을 측정할 수 있는 제품이 개발되었습니다.

C. 국내 개발 현황

국내에서는 1990년대 후반 당사의 모체라 할 수 있는 광운대학교 화학과 센서연구소에 의해 처음으로 상업화를 위한 혈당측정센서(혈당스트립)의 연구가 시작된 이후, 여러 기업들에 의하여 개발이 시도되었으나 그 기술적 장벽에 부딪혀 실패를 거듭하다가, 2000년대에 접어들면서 광운대 화학과 센서연구소로부터 기술 및 인력의 지원을 받은 (주)올메디쿠스와 (주)인포피아가 자가혈당측정기 개발에 성공하면서 국산 자가혈당측정기 시대가 열리기 시작하였습니다. 이후 그 동안에 축적되었던 기술력을 바탕으로 당사가 보다 우수한 기술력으로 만든 케어센스(CareSens) 제품을 2003년에 출시하면서 국내의 자가혈당측정기 산업은 당사를 포함한 위 3사에 의하여 주도되기 시작하였으며, 에스디바이오센서 등과 같은 회사들이 제품개발이후 시장에 진출하고 있습니다.

② 산업의 성장과정

초창기 혈당측정기는 병원 용으로 제작되어 내원하는 환자들의 당뇨 수치를 측정하는 데 사용되었기 때문에 가격이 비싸고 크기가 커 휴대 할 수 없다는 단점이 있었습니다. 이러한 단점을 극복하고자 하는 노력과 기술적인 발전으로 1990년대부터 출시된 휴대용 자가혈당측정기는 당뇨병환자 자신이 직접 측정이 가능하고 크기가 작아 휴대가 용이하며 무엇보다도 그 측정소모품인 혈당스트립의 가격이 낮아져서 과거 측정 횟수에 제약을 받았던 당뇨병환자들의 폭발적인 수요증가를 유도하면서 그 시장규모도 급속히 확대 되었습니다. 더욱이 과거 1형 당뇨병환자들에게만 사용하던 인슐린처방이 전체 당뇨병환자의 약 90%에 해당하는 2형 당뇨병환자의 치료에도 사용되면서 자가혈당기에 대한 수요는 더욱더 급속히 증가하였습니다. 국제보건기구(WHO)에서 당뇨병을 세계 공중보건을 위협하는 주요 질병 중 하나로 규정하는 등 2000년대에 들어오면서 각국의 여러 건강관련 기구들이 당뇨병의 심각성에 대한 홍보를 강화하고, 이에 따라 당뇨합병증으로 인한 사회경제적 비용의 증가를 둔화시키기 위하여 자가혈당측정을 통한 혈당 관리의 중요성이 점점 더 강조되면서 자가혈당측정기 시장의 수요는 점점 더 급격히 증가하고 있는 상황입니다. 더욱이 근래에 와서는 당뇨병의 관리에 앞서 예방 및 예방을 위한 조기 진단에 대한 필요성이 강조되기 시작하면서 추후 자가혈당측정기의 수요는 당뇨병환자만이 아닌 건강에 관심을 가지는 모든 사람에게까지 확대될 조짐을 보이고 있는 상황입니다.

기술적인 측면에 있어서는 초기에 병원 용으로 정확한 측정에 만 관심을 가지던 것이, 1990년대 후반부터 대중화되어 자가혈당측정기가 당뇨병환자들의 필수품이 되면서 소비자들의 다양한 욕구를 충족시키기 위하여 정확도는 물론 휴대의 간편성을 위하여 크기가 소형화되고, 측정에 필요한 시간을 단축하며, 채혈 량을 최소화하는 등 부단한 기술개발이 계속되었습니다. 한 동안 채혈 량을 줄이고, 측정시간을 단축하는 것이 각 기업의 기술력에 지표가 되고, 이에 따라 모든 기업들의 노력이 이 두 가지에 집중되어 왔었으나, 근래에 와서는 이 두 가지 요소와 함께 사용자의 편의성을 고려한 No coding 기능 및 알람 기능 등 다양한 기능을 개발, 부가함으로써 새로운 시장을 선점하려는 각 기업들의 경쟁이 치열한 상황입니다.

이외에 최근 들어 나타나는 추세로는 채혈을 하지 않고 혈당수치를 측정할 수 있는 무채혈 측정방식의 연속혈당측정시스템 사용이 확산 되고 있습니다. 이는 혈당값을 실시간으로 측정하여, 사용자에게 현재의 혈당값뿐 아니라 혈당 증가/감소의 경향 및 과거의 혈당기록을 전체적으로 보여주는 시스템 입니다. 혈당을 측정하는 센서를 몸에 차고 다니며 계속해서 혈당수치를 측정하는 연속혈당측정기 시스템은 무선 네트워크를 이용한 환자와 의사간의 데이터 전송기능 개발 등을 통해 무한한 시장 잠재력을 가진 산업으로 거듭나고 있습니다.

③ 산업의 특성

자가혈당측정기 관련 산업은 당뇨병환자수의 증가 및 진단율 확대 추세 등을 통해 지속적으로 성장하고 있습니다. 또한, 평균 수명의 연장, 높아진 건강에 대한 관심, 향상된 건강보험 제도 및 기술의 진보 등은 혈당측정기 시장을 성장시키는 요인이 되어 왔으며, 앞으로도 시장을 성장시키는 요인이 될 것입니다.

이러한 성장 요인과 더불어 유통채널도 병원이나 약국에서만 구입했던 기존의 틀에서 벗어나 대형 의료기기상의 체인망을 활용하는 유통구조의 개선, 우편 판매(Mail Order) 및 인터넷 판매를 통해 소비자의 접근이 용이하게 되었습니다.

혈당측정기 시장의 특징은 프린터 시장과 유사한 특성을 가지고 있습니다. 프린터 시장이 한번 구입하여 오랫동안 사용하는 프린터 본체와 일정 기간 사용 후 재구매를 해야하는 소모품인 잉크카트리지로 구성되어 있는 것과 유사하게, 혈당측정기 시장도 한번 구입하면 긴 시간 사용할 수 있는 혈당측정기기(Meter)와 1회용 소모품인 혈당스트립(strip)으로 구성되어 있습니다. 그러므로 혈당측정기 시장은 오랫동안 사용하게 되는 혈당측정기보다는 1회 측정 시마다 소모되는 혈당측정 소모품인 혈당스트립의 시장규모가 훨씬 크고 빠른 속도로 증가하고 있습니다.

2) 국내외 시장여건

① 시장의 안정성

2019년 IDF(International Diabetes Federation)이 발표한 자료에 의하면 전세계 당뇨병환자의 수는 현재 4억6천만 명이며, 2045년에는 당뇨병환자는 7억만 명까지 급증 할 것으로 전망되고 있습니다. 당뇨병환자의 증가와 더불어, 평균 수명의 연장, 높아진 건강에 대한 관심, 향상된 건강보험 제도 및 기술의 진보 등은 혈당측정기 시장을 성장시키는 요인이 되어 왔으며, 앞으로도 시장을 성장시키는 요인이 될 것입니다. 이렇게 전세계 당뇨 인구의 지속적인 증가에 따라서 자가혈당측정 글로벌 시장도 안정적으로 성장세를 보일 것으로 예상 됩니다.

② 경쟁상황

자가혈당측정기의 글로벌시장은 4대 메이저 기업인 스위스의 Roche사, 미국의 LifeScan사, 일본 Panasonic Healthcare 자회사인 Ascensia (舊 Bayer)사, 미국의 Abbott사가 시장을 과점하고 있습니다. 4대 메이저 브랜드 이외에는 20여개 이상의 업체들이 나머지 시장을 점유하고 있습니다. 당사는 4대 메이저 브랜드와 대등한 수준의 품질에 비해 저렴한 가격으로 경쟁력을 확보하고 있으며, 낮은 품질과 낮은 가격의 제품을 제공하는 저가형 중소기업 제품들과 달리 당사 제품의 우수한 품질이 차별화 요소이며, 당사는 이를 근거로 지속적으로 성장을 확대해 나가고 있습니다.

최근에는 당뇨측정 기술의 진보로 연속혈당측정기가 개발되어 판매되고 있으며, 점차 혈당측정시장 내의 차지하는 비중이 커지고 있습니다. 자가혈당측정기를 사용하던 환자군 중 중증 환자군에게는 이제 혈당측정기의 선택군이 넓어지게 되었고, 이러한 환경 변화는 자가혈당 측정기 업체들에게 더 치열한 경쟁환경을 가지고 오기도 합니다. 이에 당사는 연속혈당측정기에 대한 기술 상용화를 위해 지속적으로 관련 기술투자를 하면서 혈당측정 산업의 변화에 대응하고 있습니다.

③ 시장점유율

당사가 영위하고 있는 혈당측정기 및 혈당스트립 시장은 객관적이고 합리적인 자료제시가 불가능하여 시장점유율을 산정하는 것이 매우 어렵습니다. 당사에서 취득가능한 정보로 추정해보면, 2018년 기준으로 세계시장점유율은 로슈(Roche) 약 25%, 라이프스캔(LifeScan) 약 20%, 애보트(Abbot) 약 11% 그리고 아센시아(Ascensia) 약 9% 를 차지하고 있습니다.

3) 회사의 경쟁상의 강점 및 단점

① 회사의 경쟁상의 강점

A. 제품성능

혈당측정기의 성능은 그 측정결과의 신뢰성과 연관이 있는 정확도(accuracy)와 정밀도(precision) 그리고 사용상의 편의성과 관련이 있는 채혈 량 및 측정시간이라는 4가지 면에서 주로 비교된다고 말할 수 있습니다.

먼저 이 중 정확도와 정밀도는 제품의 가장 중요한 특성으로 생산공정의 안정화와 관련이 있는 성능입니다. 대량으로 생산된 로트의 검정곡선을 선택하기 위한 코딩공정의 재현성과 밀접한 관련이 있는 정밀도 및 각 생산공정의 재현성이 연관되어 나타나는 정밀도의 경우 전체적인 생산공정의 안정화가 없이는 그 특성이 생산 로트에 따라 크게 흔들릴 수 밖에 없고, 이러한 경우 품질관리가 철저히 이루어지지 못하면 사용자의 피해에 따른 커다란 소송이나 대량 반품으로 이어질 수 있으며, 품질관리가 잘된다 하여도 생산 효율의 감소로 이어질 수 있습니다. 또한 무엇보다도 이러한 정확도 및 정밀도가 우수하지 못하면 시장으로부터 제대로 된 가격을 받을 수 없음은 물론 결국 소비자로부터 외면당할 수밖에 없습니다.

따라서 이러한 정확도 및 정밀도에 있어서의 경쟁력은 제조사의 장기적인 발전을 위한 필수적인 요소라 하겠습니다. 현재 당사는 철저한 품질관리와 생산공정의 안정화를 통하여 메이저 제조사의 제품을 능가하거나 대등한 정확도와 정밀도를 유지하고 있습니다. 이러한 사실은 여러 연구기관 및 당사의 제품을 ODM하는 업체들의 Qualification을 통해 검증되고 있습니다.

다음으로 적은 채혈 량과 빠른 측정 시간은 자가혈당측정기에 있어서 기술력을 대표하는 두 가지 특성으로써 4대 메이저 회사를 포함한 각 생산업체들은 이 두 부분에 있어서 선도적인 기술을 확보하기 위하여 모든 노력을 아끼지 않고 있습니다. 당뇨병환자의 경우 혈당 측정을 위하여 하루에 4-5회의 채혈을 해야만 하므로 적은 혈액 양을 필요로 하고 이를 통하여 통증이 심한 손가락이 아닌 상대적으로 통증이 거의 없는 손바닥, 팔뚝 등 다양한 대체 부위 채혈을 통한 측정이 가능하다는 것은 소아당뇨병환자 및 노인환자들을 대상으로 한 마케팅에 있어서 커다란 경쟁력이라고 할 수 있습니다. 또한 측정시간 역시 단순히 현대인의 빠른 생활 습성을 고려할 때 또 하나의 중요한 경쟁력이라고 할 수 있습니다. 하지만 무엇보다도 이 두 성능은 각 제조사의 기술력을 대표하는 성능이라는 면에서 경쟁이 심화되고 있을 뿐 아니라, 판매 대행사들 조차도 정확도 및 정밀도가 어느 정도 수준에 있는 경우에는 이 두 특성을 제품의 성능 및 가치를 판단하는 주요 기준의 하나로 중요하게 여기고 있습니다. 당사는 2003년 당시 세계 자가혈당기 시장에서 획기적이었던 0.5㎕ 채혈 량과 5초 측정 속도의 사양을 갖춘 케어센스를 개발, 출시한 이후 이 두 부분에서 세계최고의 기술을 자랑하고 있습니다.

B. 특허

여러 후발 혈당측정기 제조사들이 메이저 회사들에 비하여 가장 뒤지는 부분이며 경쟁이 어려운 부분이 바로 특허 보유입니다. 당사 역시 특허 보유 수에 있어서는 아직 메이저 회사들에는 비교하기 힘들지만 당사는 국내에서는 가장 많은 특허를 보유하고 있습니다. 당사는 계속적인 노력을 통하여 현재 당사의 사업과 관련된 국내외 특허를 보유 및 출원하고 있습니다. 이러한 특허의 보유량은 향후 4대 메이저 회사들과의 경쟁을 위한 필수적인 잠재 능력이라 할 수 있습니다.

C. 생산능력

세계시장에서 지속적인 성장을 위해서는 안정적인 생산능력이 필수적이라고 할 수 있습니다. 특히 메이저 회사들이 각국에서 직접 마케팅을 위하여 지사를 설립하고 소비자들에게 직접 접근하는 데 반해, 당사와 같이 의료기기분야에 후발주자의 경우 그 브랜드 인지도나 마케팅비용 측면에서 ODM 생산이나 각국에 인지도와 경험 있는 판매대행사를 선정하여 제품을 판매하는 방법이 보다 효율적이라 할 수 있습니다. 이러한 경우, 안정되면서도 규모 있는 생산능력은 좋은 판매대행사나 메이저 회사와의ODM 계약에 있어서 매우 중요한 항목입니다. 당사의 경우 계속적으로 생산능력을 강화하여 2007년 12월부터 본격적인 생산을 시작한 원주공장은 1교대 기준 연 약 14억개의 혈당스트립을 생산할 수 있는 규모이며, 2012년 하반기부터 생산을 시작한 송도공장의 경우 1교대 기준 연 약 4억개의 혈당스트립을 생산할 수 있는 규모입니다. 더욱이 거의 모든 공정을 자체에서 생산함으로써 그 생산 안정성에 있어서도 세계적인 경쟁력을 확보할 수 있을 것으로 기대하고 있습니다. 국내 공장 이외에도 당사는 중국에 스트립 생산공장을 완공하였으며, 2019년 중국 내에서 팔 수 있는 판매 등록을 완료 후 2020년부터 가동을 시작하였습니다.

D. 독점 혈당스트립 공급 능력

당사의 또 다른 경쟁 우위 사항은 다양한 혈당스트립 커넥터 개발기술을 바탕으로 한 독점 혈당스트립 공급 능력입니다. 독점 혈당스트립이란 같은 회사에서 만든 혈당스트립이라 하더라도 그 해당 혈당측정기기 외에는 사용할 수 없는 독점적인 혈당스트립을 의미합니다. 일부 제조사의 경우 이러한 독점 혈당스트립의 공급을 위하여 코드체계만을 변경하여 다른 혈당측정기기에서는 정상적인 값을 얻을 수 없도록 하는 방법을 사용하고 있으나, 이는 서로 다른 혈당측정기기를 사용하여도 비록 잘못된 값이라 하더라도 측정값을 얻을 수 있으므로 그 잘못된 측정치에 의하여 사용자가 피해를 볼 수 있다는 단점을 가지고 있습니다. 당사와 같이 서로 다른 독점 혈당스트립을 공급하는 경우 같은 제조사라 하더라도 서로 호환이 되지 않으므로 둘 이상의 판매대행업체를 선정할 수 있으며, 경우에 따라서는 OEM 혹은 ODM의 형태로 제조사 자체가 다른 이름으로 표기되어 같은 시장에 둘 이상의 당사 제품을 판매할 수 있게 함으로써 그 시장에서 당사의 시장점유율을 높일 수 있습니다. 실제로 당사는 현재 ODM 형태로 다수의 업체에 당사의 혈당스트립을 공급함으로써 국내를 포함하여 미국, 호주, 중국, 독일 등의 국가에 시장의 혼란 없이 둘 이상의 당사 혈당스트립을 효과적으로 진입시켰거나 혹은 진입을 시도 중 입니다.

E. 다양한 제품군 보유

당사에서 개발이 완료된 혈당측정기는 ODM 과 자체 브랜드를 포함하여 총 30종이 넘고, 현재 개발 진행중인 혈당측정기도 여러 종류가 있습니다. 개발이 완료된 30종의 혈당측정기는 이미 활발하게 생산이 진행 중이며, 이 중 당사의 자체 브랜드는 CareSens I, II, Dual, POP, PRO 그리고 N 의 이름으로 출시가 되었습니다. CareSens II는 비교적 저렴한 가격을 원하는 소비자들의 요구에 따라 스트립 커넥터를 하나로 설계하였고, 통신을 담당하는 IC를 혈당측정기 내에서 PC케이블로 분리하여 제작하여 혈당측정기기 자체의 가격경쟁력을 높이면서도 데이터를 컴퓨터로 관리하고자 하는 고객을 고려한 제품입니다. CareSens POP은 초 저가형을 목표로 제작된 제품으로 CareSens I과 II에 비해 많은 기능들이 축소되었지만, 동일한 측정 기능과 간단한 저장 기능을 갖추고 있어 소비자들이 부담 없이 사용할 수 있게 되었습니다. 2008년에 출시한 CareSens N 제품은 당사가 원천기술을 보유하고 있는 노코딩 기술을 적용하여 코드를 입력할 필요가 없는 혁신적인 제품입니다. CareSens N은 기존의 0.5μl 시료 5 초의 혈당스트립에 당사가 특허로 출원한 No-Coding 기술을 적용시켜 기존 제품에 비해 소비자들이 실수하지 않고 편리하게 사용할 수 있는 제품으로 진행하고 있습니다. CareSens Dual은 혈당과 혈중 케톤을 모두 측정할 수 있는 제품입니다. 당뇨병 환자에게 발생하는 대사성 합병증인 당뇨병성 케톤산증을 함께 관리하는데 매우 편리하고 유용한 제품입니다.

복합적인 IT 기술을 접목시킨 미터군도 보유하고 있습니다. CareSens N BLE 및 CareSens N NFC 제품에는 블루투스 및 NFC 기능이 장착되어 있습니다. 혈당측정기의 마이크로컨트롤러로 내장되어 있는 블루투스 칩을 조종하여 PC 혹은 Cellular Phone 등 블루투스 통신이 가능한 모든 기기와 무선 통신이 가능합니다. 그 동안 출시되어 있는 대부분의 혈당측정기는 유선케이블을 사용하여 PC와 통신을 하였지만, 당사는 블루투스 및 NFC 기능을 사용하여 무선통신을 하는 제품군을 통해 미국이나 유럽 등 당뇨관리시스템이 체계적으로 갖춰진 시장을 공략하는데 있어서 보다 나은 경쟁력을 얻을 수 있을 것입니다. CareSens N IoT는 LTE 통신을 이용하여 혈당 측정값을 무선으로 전송이 가능한 제품입니다. IoT 전용망 이용이 가능한 통신 모듈을 탑재해 당뇨 환자들은 언제 어디서나 별도의 통신 장비 없이 혈당 수치를 본인 휴대폰과 가족 및 건강 관리 서비스 기관에 전송할 수 있습니다.

이 외에도 신흥국 시장을 공략하기 위한 저가용 혈당측정기와 병원 시장을 공략하기 위한 병원용 혈당측정기 등 시장의 트렌드에 맞게 출시된 여러 브랜드의 미터군도 보유하고 있습니다.

F. 제품 및 생산에 관한 각종 인증

당사의 혈당측정시스템은 2006년도 산업자원부로부터 신제품으로 NEP (New Excellent Product) 인증을 획득하여 제품의 우수성을 인정받은 후 꾸준히 국제적 의료기기 제조 시스템기준에 맞추어 생산 및 품질 향상을 위하여 노력하여 오고 있습니다. 현재 출시 중인 혈당스트립 및 혈당측정기기는 모두 국제 체외진단기기 생산 기준인 ISO 15197 및 캐나다 CMDCAS ISO 13485 인증을 획득하고, 국내KGMP를 만족하는 시스템 하에서 관리하고 있습니다. 항상 생산 및 품질을 엄격히 관리하기 위하여 주기적인 내부 검열을 통하여 모든 직원들이 생산에서 지켜야 할 규칙들을 엄격히 준수하도록 교육하고 있습니다.

② 회사의 경쟁상의 약점

회사는 시장의 주력 경쟁사인 Global 4대 기업 대비 자금동원력이나 브랜드인지도 측면에서 약점이 있습니다. 당사는 이를 위하여 세계 각국의 의료기기 전시회 등에 참가하여 제품 홍보를 진행하고 있으며, 브랜드인지도를 제고하기 위한 여러 활동을 통해 약점을 보완해 갈 예정입니다.

(2) 현장진단(POCT) 부문 산업분석

현장진단(POCT:Point-of-care-testing) 이란 중앙검사실(central laboratory)이 아닌 환자가 있는 현장에서 바로 진행하는 진단검사를 의미합니다. POCT시장은 혈액분석, 혈액응고, 임신, 감염, 동맥질환 및 암 검사 등 다양한 분야에 걸쳐 있습니다. 주요 고객층은 의료서비스 종사자와 환자들이며, 주요 사용처로 중환자실, 수술실, 응급실 등을 들 수 있습니다. 환자들의 경우 주로 자가진단 목적으로 POCT 제품을 이용하기도 합니다.

① 혈액 가스/전해질 분석기 사업

전 세계 시장의 현장 검사용 혈액 가스/전해질 분석기 시장의 매출액 규모는 컨설팅 보고서에 따르면 약 14억 달러 규모에 달할 것으로 예측하고 있습니다. 이와 같은 현장 검사용 혈액 분석기 사업의 성장은 현장 검사가 주는 비용과 시간의 절감이라는 장점을 살리고 지속적인 기술의 발전을 통해 제품의 신뢰도와 성능을 개선하며 이루어진 것으로, 기존의 중앙검사실용의 탁상용 혈액 분석기를 빠르게 대치하며 병원의 수술실, 중환자실, 응급실을 비롯한 여러 장소에서 필수적인 장비로 그 위치를 확보해 나가고 있습니다. 따라서 병원에서는 중앙 검사실에 위치한 큰 부피의 기존의 혈액 분석기 한, 두 대를 처분하여 여러 대의 현장 검사용 혈액 분석기를 구입하고 있습니다. 이러한 성공에도 불구하고 현장 검사용 혈액 분석기는 해결해야 하는 여러 문제들을 안고 있습니다. 비싼 검사 단가, 병원 네트워크와의 연계성 및 호환성, 사용자인 미 숙달된 비 전문가, 기존에 투자된 시설 및 장비의 불 필요성 (혈액 시료 이송 장비 등) 등을 우려 하여 의료 관련자들은 비용이 높은 현장 검사용 혈액 분석기에 대한 투자를 주저하고 있습니다.

하지만 기술의 진보와 혁신을 통해 위의 문제를 해결할 수 있는 현장 검사용 혈액 분석기를 개발한다면 현장 검사용 혈액분석기 시장은 더욱 빠르게 성장할 수 있을 것으로 예상됩니다.

또한 의료 보험사의 최근 요청에 따라 검사에 필요한 최소한의 검사 항목만 유연성 있게 갖춘 분석기의 개발과 의료진들의 요청에 따라 여러 검사항목들을 동시에 수행 할 수 있는 혈액 분석기의 개발이 이 혈액 분석기 시장을 더욱 성장시키는 요인으로 작용하고 있습니다.

② 혈액응고분석기 사업

혈액응고진단은 혈액의 응고상태를 진단하는 POCT의 한 분야로, 당사는 혈액응고 진단 방법 중에서 PT(ProthrombinTime)/INR((InternationalNormalizedRatio)을 통해 혈액응고 시간을 측정 및 진단하는 시장에서 사업을 영위 중입니다. 이 제품의 주요 고객층은 의료서비스 종사자와 와파린(Wafarin)같은 항응고제를 복용하는 환자들입니다. 병원용 혈액응고진단 제품들은 수술 도중이나 그 이후 출혈, 혈전증 리스크를 측정할 때 쓰이며, 이를 통해 의료진들은 중환자와 수술환자들의 혈액응고 상태 변화를 발견하고 빠르게 대응할 수 있습니다. 또한 가정용 혈액응고진단 제품 판매를 통해 항응고제를 복용하는 환자들이 가정 내에서도 지속적으로, 편리하게 혈액응고 시간을 측정하도록 하고 있습니다. 전세계 적으로 PT/INR 시장의 규모는 약 10억 달러 규모에 달할 것으로 예측하고 있습니다.

라. 신규사업과 관련된 투자

당사는 디지털 헬스케어의 준비를 위해 2021년 3월 31일 이사회 승인을 거쳐, 당기 중에 (주)송아리아이티 보통주와 DB비상장주신탁150호(주)닥터다이어리)에 출자를 완료하였습니다. 온라인 플랫폼을 통해 만성질환 환자들을 관리하는 이와같은 회사들은 당뇨 환자들이 보다 편리하고 효율적으로 당뇨관리를 할 수 있도록 서비스를 제공하고 있습니다. 이와 같은 당뇨관리 플랫폼 서비스에 당사가 영위하는 혈당사업을 연계하여 시너지를 내기 위한 목적으로 투자하였고, 향후에도 당사는 디지털 헬스케어 시대에 맞는 사업 확장 기회가 있다면 지속적인 검토를 할 예정입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위:백만원) |

| 구 분 | 제22기 2분기 | 제21기 | 제20기 |

| (2021.06.30) | (2020.12.31) | (2019.12.31) | |

| [유동자산] | 175,668 | 159,943 | 128,983 |

| 당좌자산 | 134,452 | 125,493 | 97,310 |

| 재고자산 | 41,216 | 34,451 | 31,673 |

| 법인세자산 | - | - | - |

| [비유동자산] | 148,478 | 147,087 | 141,059 |

| 투자자산 | 11,050 | 11,451 | 6,644 |

| 유형자산 | 107,245 | 104,175 | 102,015 |

| 무형자산 | 13,934 | 14,071 | 16,006 |

| 기타비유동자산 | 16,250 | 17,390 | 16,394 |

| 자산총계 | 324,146 | 307,030 | 270,042 |

| [유동부채] | 35,922 | 31,626 | 41,792 |

| [비유동부채] | 50,388 | 52,278 | 27,159 |

| 부채총계 | 86,310 | 83,904 | 68,951 |

| [자본금] | 6,869 | 6,869 | 6,869 |

| [자본잉여금] | 46,185 | 46,063 | 45,706 |

| [자본조정] | -6,713 | -6,551 | -6,386 |

| [기타포괄손익누계액] | -2,612 | -3,715 | -1,973 |

| [이익잉여금] | 189,510 | 176,827 | 154,347 |

| [소수주주지분] | 4,598 | 3,634 | 2,529 |

| 자본총계 | 237,836 | 223,126 | 201,091 |

| (2021.01.01~ 2021.06.30) |

(2020.01.01~ 2020.12.31) |

(2019.01.01~ 2019.12.31) |

|

| 매출액 | 110,960 | 203,708 | 189,844 |

| 영업이익 | 19,111 | 30,456 | 30,173 |

| 당기순이익 | 15,938 | 27,296 | 23,264 |

| 지배회사지분순이익 | 15,810 | 26,839 | 23,426 |

| 소수주주지분순이익 | 129 | 457 | -162 |

| ㆍ기본주당이익 | 1,163 | 1,974 | 1,723 |

| ㆍ희석주당이익 | 1,161 | 1,973 | 1,722 |

| 연결에 포함된 회사수 | 10 | 10 | 10 |

※ 상기 제20기, 제21기 및 제22기 2분기 요약연결재무정보는 한국채택국제회계기준(K-IFRS)에 의하여 작성되었습니다.

나. 요약재무정보

| (단위:백만원) |

| 구 분 | 제22기 2분기 | 제21기 | 제20기 |

| (2021.06.30) | (2020.12.31) | (2019.12.31) | |

| [유동자산] | 152,800 | 141,581 | 114,347 |

| 당좌자산 | 123,118 | 116,816 | 88,689 |

| 재고자산 | 29,682 | 24,764 | 25,658 |

| [비유동자산] | 157,372 | 153,565 | 141,124 |

| 투자자산 | 39,786 | 36,741 | 29,164 |

| 유형자산 | 96,509 | 94,036 | 92,408 |

| 무형자산 | 3,166 | 3,283 | 3,548 |

| 기타비유동자산 | 17,911 | 19,506 | 16,004 |

| 자산총계 | 310,172 | 295,146 | 255,471 |

| [유동부채] | 29,838 | 26,586 | 25,514 |

| [비유동부채] | 42,034 | 43,874 | 26,004 |

| 부채총계 | 71,873 | 70,460 | 51,518 |

| [자본금] | 6,869 | 6,869 | 6,869 |

| [자본잉여금] | 46,699 | 46,577 | 46,220 |

| [자본조정] | - 1,636 | -1,664 | -1,789 |

| [기타포괄손익누계액] | - 2,454 | -3,415 | -2,005 |

| [이익잉여금] | 188,822 | 176,320 | 154,658 |

| 자본총계 | 238,299 | 224,686 | 203,953 |

| 종속,관계,공동기업 투자주식의 평가방법 |

지분법 | 지분법 | 지분법 |

| (2021.01.01~ 2021.06.30) |

(2020.01.01~ 2020.12.31) |

(2019.01.01~ 2019.12.31) |

|

| 매출액 | 92,059 | 171,305 | 161,094 |

| 영업이익 | 16,562 | 25,365 | 27,398 |

| 당기순이익 | 15,628 | 26,019 | 24,103 |

| ㆍ기본주당이익 | 1,150 | 1,914 | 1,773 |

| ㆍ희석주당이익 | 1,148 | 1,913 | 1,772 |

※ 상기 제20기, 제21기 및 제22기 2분기 재무정보는 한국채택국제회계기준(K-IFRS)에 의하여 작성되었습니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 22 기 반기말 2021.06.30 현재 |

|

제 21 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 22 기 반기말 |

제 21 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

175,667,925,387 |

159,943,221,515 |

|

현금및현금성자산 |

49,748,865,958 |

30,539,367,994 |

|

매출채권및금융리스채권 |

44,907,440,938 |

39,303,622,087 |

|

기타유동수취채권 |

2,198,452,475 |

1,481,122,518 |

|

기타유동금융자산 |

33,726,536,240 |

50,912,589,452 |

|

기타유동자산 |

3,870,621,831 |

3,255,898,678 |

|

재고자산 |

41,216,007,945 |

34,450,620,786 |

|

비유동자산 |

148,478,210,994 |

147,087,007,168 |

|

장기매출채권및금융리스채권 |

12,618,973 |

18,911,319 |

|

기타비유동수취채권 |

6,216,109,136 |

6,109,537,677 |

|

기타비유동금융자산 |

2,471,150,152 |

2,935,155,000 |

|

유형자산 |

107,244,711,704 |

104,174,903,149 |

|

투자부동산 |

574,592,962 |

369,029,653 |

|

사용권자산 |

3,445,450,732 |

3,845,800,069 |

|

무형자산 |

13,933,626,452 |

14,071,382,779 |

|

관계기업에 대한 투자자산 |

10,475,385,974 |

11,082,075,768 |

|

이연법인세자산 |

2,543,430,263 |

2,835,878,874 |

|

기타비유동자산 |

1,561,134,646 |

1,644,332,880 |

|

자산총계 |

324,146,136,381 |

307,030,228,683 |

|

부채 |

||

|

유동부채 |

35,921,877,651 |

31,625,746,505 |

|

매입채무 |

11,341,027,485 |

7,897,510,090 |

|

기타유동지급채무 |

10,738,629,806 |

12,257,400,188 |

|

리스부채 |

1,157,259,641 |

1,134,534,373 |

|

차입금 |

4,455,324,000 |

4,424,126,400 |

|

기타유동금융부채 |

376,508,009 |

61,870,610 |

|

기타유동부채 |

2,881,834,499 |

2,171,697,296 |

|

당기법인세부채 |

4,971,294,211 |

3,678,607,548 |

|

비유동부채 |

50,388,157,579 |

52,278,224,583 |

|

기타비유동지급채무 |

2,181,349,900 |

2,254,897,426 |

|

리스부채 |

1,339,245,298 |

1,794,970,400 |

|

차입금 |

41,035,358,000 |

42,813,032,000 |

|

기타비유동부채 |

107,869,582 |

107,125,831 |

|

퇴직급여부채 |

5,360,144,487 |

4,931,915,014 |

|

이연법인세부채 |

364,190,312 |

376,283,912 |

|

부채총계 |

86,310,035,230 |

83,903,971,088 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

233,238,195,664 |

219,492,658,404 |

|

자본금 |

6,868,619,000 |

6,868,619,000 |

|

자본잉여금 |

46,184,798,461 |

46,062,764,389 |

|

기타자본구성요소 |

(6,713,427,579) |

(6,550,732,048) |

|

기타포괄손익누계액 |

(2,612,287,574) |

(3,715,075,478) |

|

이익잉여금(결손금) |

189,510,493,356 |

176,827,082,541 |

|

비지배지분 |

4,597,905,487 |

3,633,599,191 |

|

자본총계 |

237,836,101,151 |

223,126,257,595 |

|

자본과부채총계 |

324,146,136,381 |

307,030,228,683 |

|

연결 손익계산서 |

|

제 22 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 21 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 22 기 반기 |

제 21 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

58,379,982,490 |

110,960,014,394 |

52,753,701,977 |

97,374,321,933 |

|

매출원가 |

30,744,254,578 |

59,788,056,125 |

27,862,524,837 |

49,941,458,122 |

|

매출총이익 |

27,635,727,912 |

51,171,958,269 |

24,891,177,140 |

47,432,863,811 |

|

판매비와관리비 |

16,581,258,122 |

32,061,369,592 |

16,466,413,487 |

31,426,360,188 |

|

영업이익(손실) |

11,054,469,790 |

19,110,588,677 |

8,424,763,653 |

16,006,503,623 |

|

기타이익 |

865,970,668 |

2,487,926,156 |

4,080,931,488 |

5,778,883,910 |

|

기타손실 |

383,525,045 |

1,543,899,159 |

1,261,544,565 |

2,243,181,216 |

|

금융수익 |

761,531,722 |

2,354,760,123 |

421,460,452 |

1,914,050,773 |

|

금융비용 |

571,875,910 |

1,067,852,205 |

943,588,095 |

1,771,142,186 |

|

지분법손익 |

(347,573,832) |

(672,075,365) |

(1,530,911,355) |

(1,965,784,842) |

|

법인세비용차감전순이익(손실) |

11,378,997,393 |

20,669,448,227 |

9,191,111,578 |

17,719,330,062 |

|

법인세비용 |

2,439,662,693 |

4,731,283,565 |

1,996,738,920 |

3,911,503,371 |

|

당기순이익(손실) |

8,939,334,700 |

15,938,164,662 |

7,194,372,658 |

13,807,826,691 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

8,862,358,049 |

15,809,548,644 |

7,126,520,219 |

13,626,234,427 |

|

비지배지분에 귀속되는 당기순이익(손실) |

76,976,651 |

128,616,018 |

67,852,439 |

181,592,264 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

652 |

1,163 |

524 |

1,002 |

|

희석주당이익(손실) (단위 : 원) |

651 |

1,161 |

524 |

1,002 |

|

연결 포괄손익계산서 |

|

제 22 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 21 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 22 기 반기 |

제 21 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

당기순이익(손실) |

8,939,334,700 |

15,938,164,662 |

7,194,372,658 |

13,807,826,691 |

|

기타포괄손익 |

259,606,752 |

1,522,414,861 |

206,711,457 |

1,161,307,453 |

|

당기손익으로 재분류되지 않는항목 |

67,138,235 |

272,627,421 |

63,146,780 |

123,287,384 |

|

확정급여제도의 재측정손익 |

67,138,235 |

272,627,421 |

63,146,780 |

123,287,384 |

|

재측정요소 법인세 효과 |

||||

|

당기손익으로 재분류될 수 있는 항목 |

192,468,517 |

1,249,787,440 |

143,564,677 |

1,038,020,069 |

|

해외사업장환산외환차이 |

193,553,194 |

1,223,476,175 |

188,678,350 |

986,449,961 |

|

관계기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

(1,084,677) |

26,311,265 |

(45,113,673) |

51,570,108 |

|

총포괄손익 |

9,198,941,452 |

17,460,579,523 |

7,401,084,115 |

14,969,134,144 |

|

총 포괄손익의 귀속 |

||||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

9,099,266,418 |

17,184,963,969 |

7,533,060,788 |

14,900,764,014 |

|

총 포괄손익, 비지배지분 |

99,675,034 |

275,615,554 |

(131,976,673) |

68,370,130 |

|

연결 자본변동표 |

|

제 22 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 21 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2020.01.01 (기초자본) |

6,868,619,000 |

45,706,209,344 |

(6,385,729,244) |

(1,973,263,066) |

154,346,570,959 |

198,562,406,993 |

2,528,880,684 |

201,091,287,677 |

|

당기순이익(손실) |

13,626,234,427 |

13,626,234,427 |

181,592,264 |

13,807,826,691 |

||||

|

순확정급여부채의 재측정요소 |

123,287,384 |

123,287,384 |

123,287,384 |

|||||

|

기타포괄손익 중 지분해당액 |

51,570,108 |

51,570,108 |

51,570,108 |

|||||

|

해외사업환산손익 |

1,099,672,095 |

1,099,672,095 |

113,222,134 |

986,449,961 |

||||

|

주식선택권의 인식 |

11,321,473 |

11,321,473 |

22,486,390 |

33,807,863 |

||||

|

연차배당 |

2,719,012,200 |

2,719,012,200 |

2,719,012,200 |

|||||

|

연결실체내 자본거래 |

(384,992,102) |

(384,992,102) |

675,687,327 |

290,695,225 |

||||

|

2020.06.30 (기말자본) |

6,868,619,000 |

45,706,209,344 |

(6,759,399,873) |

(822,020,863) |

165,377,080,570 |

210,370,488,178 |

3,295,424,531 |

213,665,912,709 |

|

2021.01.01 (기초자본) |

6,868,619,000 |

46,062,764,389 |

(6,550,732,048) |

(3,715,075,478) |

176,827,082,541 |

219,492,658,404 |

3,633,599,191 |

223,126,257,595 |

|

당기순이익(손실) |

15,809,548,644 |

15,809,548,644 |

128,616,018 |

15,938,164,662 |

||||

|

순확정급여부채의 재측정요소 |

272,627,421 |

272,627,421 |

272,627,421 |

|||||

|

기타포괄손익 중 지분해당액 |

26,311,265 |

26,311,265 |

26,311,265 |

|||||

|

해외사업환산손익 |

1,076,476,639 |

1,076,476,639 |

146,999,536 |

1,223,476,175 |

||||

|

주식선택권의 인식 |

28,555,137 |

28,555,137 |

148,696,700 |

177,251,837 |

||||

|

연차배당 |

3,398,765,250 |

3,398,765,250 |

3,398,765,250 |

|||||

|

연결실체내 자본거래 |

122,034,072 |

(191,250,668) |

(69,216,596) |

539,994,042 |

470,777,446 |

|||

|

2021.06.30 (기말자본) |

6,868,619,000 |

46,184,798,461 |

(6,713,427,579) |

(2,612,287,574) |

189,510,493,356 |

233,238,195,664 |

4,597,905,487 |

237,836,101,151 |

|

연결 현금흐름표 |

|

제 22 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 21 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 22 기 반기 |

제 21 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

10,722,708,717 |

14,941,071,897 |

|

영업으로부터 창출된 현금흐름 |

13,949,013,702 |

19,464,023,830 |

|

이자수취 |

535,516,051 |

386,739,308 |

|

이자지급 |

(442,556,613) |

(614,268,998) |

|

법인세납부(환급) |

(3,319,264,423) |

(4,295,422,243) |

|

투자활동현금흐름 |

13,236,060,892 |

(4,646,925,907) |

|

기타유동금융자산의 감소 |

37,955,548,987 |

|

|

기타유동수취채권의 감소 |

(920,972,055) |

|

|

기타비유동금융자산의 감소 |

1,499,999,999 |

1,057,226,105 |

|

기타비유동수취채권의 감소 |

2,338,956,556 |

581,823,494 |

|

유형자산의 처분 |

54,024,348 |

898,200 |

|

기타유동금융자산의 증가 |

(20,383,536,419) |

(3,488,860,596) |

|

기타비유동수취채권의 증가 |

(1,660,000) |

|

|

기타비유동금융자산의 증가 |

(599,940,000) |

|

|

유형자산의 취득 |

(6,601,705,524) |

(2,760,745,101) |

|

무형자산의 취득 |

(104,655,000) |

(37,268,009) |

|

재무활동현금흐름 |

(5,796,595,268) |

(5,466,480,772) |

|

차입금의 증가 |

||

|

비지배지분의 증가 |

724,546,136 |

455,680,250 |

|

정부보조금의 수취 |

||

|

주식선택권행사로 인한 현금유입 |

||

|

차입금의 감소 |

(2,212,063,200) |

(2,397,304,937) |

|

비지배지분의 감소 |

(253,768,690) |

(217,275,950) |

|

배당금지급 |

(3,398,765,250) |

(2,719,012,200) |

|

리스부채의 지급 |

(648,204,261) |

(588,567,935) |

|

임대보증금의 감소 |

(8,340,003) |

|

|

현금및현금성자산의순증가(감소) |

18,162,174,341 |

4,827,665,218 |

|

기초현금및현금성자산 |

30,539,367,994 |

34,473,095,533 |

|

현금및현금성자산의 환율변동효과 |

1,047,323,623 |

591,467,672 |

|

기말현금및현금성자산 |

49,748,865,958 |

39,892,228,423 |

3. 연결재무제표 주석

| 제 22 기 반기 2021년 06월 30일 현재 |

| 제 21 기 반기 2020년 06월 30일 현재 |

| 주식회사 아이센스와 그 종속기업 |

1. 일반사항

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 주식회사 아이센스(이하 "회사")와 10개의 종속기업(이하 지배기업과 그 종속기업을 일괄하여 "연결회사")의 일반적인 사항은 다음과 같습니다.

1.1. 회사의 개요

주식회사 아이센스(이하 "회사")는 2000년 5월에 설립되어, 각종 의료용 화학 및 바이오센서 등을 개발, 제조 및 판매하고 있으며, 서울특별시 서초구에 본사를 두고 있습니다.

2021년 6월 30일 현재 회사가 발행할 주식의 총수는 50,000,000주이며, 주식 1주의 금액은 500원, 발행한 보통주 주식의 수는 13,737,238주이며, 납입자본금은 6,869백만원입니다.

주요 주주현황은 다음과 같습니다.

| 주 주 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 소유주식수(주) | 지분율(%) | 소유주식수(주) | 지분율(%) | |

| 차근식(대표이사) | 2,175,000 | 15.83 | 2,250,000 | 16.38 |

| ARKRAY, INC. | 1,433,959 | 10.44 | 1,433,959 | 10.44 |

| 남학현(임원) | 1,086,154 | 7.91 | 1,086,154 | 7.91 |

| FRANKLIN TEMPLETON INVESTMENT FUNDS | 776,192 | 5.65 | 776,192 | 5.65 |

| 한국투자밸류자산운용 | 615,194 | 4.48 | 1,070,504 | 7.79 |

| 기타 | 7,650,739 | 55.69 | 7,120,429 | 51.83 |

| 합 계 | 13,737,238 | 100.00 | 13,737,238 | 100.00 |

1.2 종속기업 및 관계기업의 현황

| 회사명 | 소유지분율(%) | 소재지 | 결산월 | 업종 | |

|---|---|---|---|---|---|

| 당반기말 | 전기말 | ||||

| 종속기업: | |||||

| i-SENS USA, INC. | 100.0 | 100.0 | 미국 | 12월 | 판매업 |

| i-SENS HONG KONG LIMITED | 100.0 | 100.0 | 홍콩 | 12월 | 지주사업 |

| i-SENS MEXICO | 99.0 | 99.0 | 멕시코 | 12월 | 판매업 |

| ㈜아이센스비즈 | 91.4 | 91.4 | 대한민국 | 12월 | 마케팅 및 컨설팅 |

| i-SENS (Jiangsu) Co., Ltd.(*1) | 87.0 | 90.2 | 중국 | 12월 | 제조 및 판매업 |

| i-SENS Biosensors India Private Limited | 100.0 | 100.0 | 인도 | 12월 | 판매업 |

| i-SENS BIOSENSORS MALAYSIA SDN BHD | 100.0 | 100.0 | 말레이시아 | 12월 | 판매업 |

| i-SENS Chille SpA | 100.0 | 100.0 | 칠레 | 12월 | 판매업 |

| i-SENS GmbH | 100.0 | 100.0 | 독일 | 12월 | 판매업 |

| CoaguSense, Inc.(*2) | 71.0 | 69.6 | 미국 | 12월 | 혈액응고진단기기 제조 및 판매 |

| 관계기업: | |||||

| 프리시젼바이오㈜(*3) | 28.9 | 29.1 | 대한민국 | 12월 | 의료기기 제조업 |

(*1) 당반기 중 i-SENS (Jiangsu) Co.,LTD.의 불균등 유상증자로 인하여 지분율이 변동하였습니다.

(*2) 당반기 중 지분을 추가 취득하여 지분율이 변동하였습니다.

(*3) 당반기 중 임직원의 주식매수선택권이 행사되어 지분율이 변동하였습니다.

1.3 연결 대상 범위의 변동

당반기 중 신규로 반기연결재무제표에 포함된 종속기업 및 반기연결재무제표 작성 대상에서 제외된 종속기업은 없습니다.

1.4 종속기업 관련 재무정보 요약

연결대상 종속기업의 요약 재무정보(내부거래 제거 전)는 다음과 같습니다.

| (단위: 천원) |

| 기 업 명 | 당반기말 | 당반기 | |||||

|---|---|---|---|---|---|---|---|

| 자산 | 부 채 | 자 본 | 매 출 | 반기순손익 | 총포괄손익 | ||

| 지배지분 | 비지배지분 | ||||||

| 종속기업 | |||||||

| I-SENS USA, INC. | 3,355,160 | 1,445,246 | 1,909,914 | - | 4,421,847 | 337,940 | 399,939 |

| I-SENS HONGKONG LIMITED(*1) | 26,421,624 | 16,496,381 | 7,652,521 | 2,272,722 | 9,447,350 | 409,438 | 921,014 |

| i-SENS MEXICO | 2,902 | 659 | 2,243 | - | - | - | 90 |

| ㈜아이센스비즈 | 994,551 | 78,293 | 916,258 | - | 472,208 | 92,605 | 92,605 |

| i-SENS Biosensors India Private Limited | 1,455,722 | 1,711,921 | (256,199) | - | 2,404,172 | 206,003 | 194,971 |

| i-SENS Chille SpA | 2,748,762 | 1,041,166 | 1,707,596 | - | 2,226,610 | 684,683 | 697,882 |

| i-SENS BIOSENSORS MALAYSIA SDN BHD | 626,678 | 841,651 | (214,973) | - | 723,364 | 15,461 | 13,160 |

| i-SENS GmbH | 6,770,707 | 5,105,987 | 1,664,720 | - | 9,142,223 | 15,139 | 22,990 |

| CoaguSense, Inc. | 13,090,893 | 7,521,781 | 5,569,112 | - | 7,582,535 | 262,793 | 457,270 |

| (단위: 천원) |

| 기 업 명 | 전기말 | 전반기 | |||||

|---|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 반기순손익 | 총포괄손익 | ||

| 지배지분 | 비지배지분 | ||||||

| 종속기업 | |||||||

| i-SENS USA, INC. | 3,114,477 | 1,604,502 | 1,509,975 | - | 2,186,883 | 17,445 | 69,754 |

| i-SENS HONG KONG LIMITED(*1) | 25,627,934 | 17,348,251 | 6,757,768 | 1,521,915 | 7,803,053 | 117,206 | 150,369 |

| i-SENS MEXICO | 2,785 | 633 | 2,152 | - | - | - | (356) |

| ㈜아이센스비즈 | 912,638 | 88,986 | 823,652 | - | 459,455 | 117,308 | 117,308 |

| i-SENS Biosensors India Private Limited | 2,528,080 | 2,979,249 | (451,169) | - | 1,228,985 | (388,813) | (382,031) |

| i-SENS Chille SpA | 2,279,159 | 1,269,445 | 1,009,714 | - | 980,311 | 28,455 | (4,436) |

| i-SENS BIOSENSORS MALAYSIA SDN BHD | 152,599 | 380,732 | (228,133) | - | 90,012 | (19,564) | (19,306) |

| i-SENS GmbH. | 5,064,914 | 3,423,184 | 1,641,730 | - | 7,585,264 | 18,887 | 72,324 |

| CoaguSense, Inc. | 14,069,340 | 9,106,195 | 4,963,145 | - | 12,642,215 | 847,352 | 912,039 |

(*1) i-SENS (Jiangsu) CO.,LTD.를 연결한 재무정보입니다.

2. 중요한 회계정책

다음은 반기연결재무제표의 작성에 적용된 주요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성기준

연결회사의 2021년 6월 30일로 종료하는 6개월 보고기간에 대한 반기연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 반기연결재무제표는 보고기간말인 2021년 6월 30일 현재 유효한 한국채택국제회계기준에 따라

작성되었습니다.

2.1.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제 1116호 '리스' 개정 - 코로나19 관련 임차료 할인 등에 대한 실무적 간편법

실무적 간편법으로, 리스이용자는 코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있습니다. 이러한 선택을 한 리스이용자는 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에

이 기준서가 규정하는 방식과 일관되게 회계처리하여야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 ‘보험계약’ 및 제 1116호 ‘리스’ 개정 - 이자율지표 개혁(2단계 개정)

이자율지표개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

2.1.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1103호 '사업결합’ 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 ‘충당부채, 우발부채 및 우발자산’ 및 해석서제2121호 ‘부담금’의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(2) 기업회계기준서 제1016호 '유형자산’ 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산’ 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시’ 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(5) 기업회계기준서 제1117호 '보험계약’ 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약’을 대체할 예정입니다. 이 기준서는 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 동 기준서는 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 기업회계기준서 제1109호 '금융상품'을 적용한기업은 조기적용이 허용됩니다. 연결회사는 동 제정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(6) 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택’: 최초채택기업인 종속기업

·기업회계기준서 제1109호 '금융상품’: 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1116호 '리스’: 리스 인센티브

·기업회계기준서 제1041호 '농림어업’: 공정가치 측정

(7) 기업회계기준서 제 1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등(rent concession)이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 리스이용자는 비슷한 상황에서 특성이 비슷한 계약에 실무적 간편법을 일관되게 적용해야 합니다. 동 개정사항은 2021년 4월 1일 이후 시작하는 회계연도부터 적용되며, 조기도입이 가능합니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2.2 회계정책

반기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.1.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.2.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도있습니다.

연결회사는 기후 관련 및 그 밖의 사업위험에 대한 익스포저를 검토하였으나 당반기말 현재 연결회사의 재무실적이나 재무상태에 영향을 미칠 수 있는 위험은 식별되지 않았습니다. 연결회사는 기존 차입금의 약정사항을 충족할 수 있도록 충분한 자금여력을 보유하고 있으며, 영업활동과 지속적인 투자를 뒷받침할 충분한 운전자본 및 자금조달약정을 통한 미사용 자금한도를 보유하고 있습니다.

COVID-19의 확산은 국내외 경제에 중대한 영향을 미치고 있습니다. 이는 생산성 저하와 매출의 감소나 지연, 기존 채권의 회수 등에 부정적인 영향을 미칠 수 있습니다. 이로 인해 연결회사의 재무상태와 재무성과에도 부정적인 영향이 발생할 수 있으며, 이러한 영향은 2021년 연차재무제표에도 지속될 것으로 예상됩니다.

중간기간의 연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 COVID-19에 따른 불확실성의 변동에 따라 조정될 수 있으며, COVID-19로 인하여 연결회사의 사업, 재무상태 및 경영성과 등에 미칠 궁극적인 영향은 현재 예측할 수 없습니다.

반기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 재무위험관리

4.1.1 시장위험

(1) 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 미국 달러화 및 유로화 관련 환율변동위험에 노출되어 있으며, 일본 엔화 표시 차입으로 인하여 관련된환율변동위험에 노출되어 있습니다. 외환위험은 인식된 자산 및 부채와 관련하여 발생하고 있습니다.

연결회사의 경영진은 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고있습니다. 외환위험은 인식된 자산부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다. 연결회사는 내부적인 환위험 관리정책을 통하여 환위험 노출에 대한 최대 환손실 규모가 위험허용범위 이내가 되도록 관리하고 있으며, 환위험 관리를 위하여 파생상품 거래를 활용하고 있습니다.

기능통화 이외의 외화로 표시된 중요한 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위:천원, USD, 천JPY, EUR, CNY, NZD, AUD) |

| 계정과목 | 화폐 단위 |

당반기말 | 전기말 | ||

|---|---|---|---|---|---|

| 외 화 | 원화환산액 | 외 화 | 원화환산액 | ||

| 외화자산 | |||||

| (1)현금및현금성자산 | USD | 14,833,940 | 16,762,352 | 6,814,802 | 7,414,505 |

| EUR | 423,563 | 569,447 | 208,299 | 278,754 | |

| NZD | 437,596 | 345,670 | 500,956 | 392,975 | |

| CNY | 3,324,743 | 581,298 | 3,244,647 | 541,726 | |

| JPY | 23,000 | 235,093 | 16,341 | 172,280 | |

| (2)매출채권 | USD | 15,742,515 | 17,789,042 | 17,410,521 | 18,942,647 |

| EUR | 1,991,304 | 2,677,149 | 1,728,394 | 2,313,006 | |

| NZD | 1,849,435 | 1,460,924 | 658,400 | 516,482 | |

| AUD | 354,044 | 300,534 | 331,088 | 276,975 | |

| (3)기타수취채권 | USD | 18,301 | 20,680 | 50,498 | 54,941 |

| CNY | 6,623 | 1,158 | 15,304 | 2,555 | |

| (4)기타금융자산 | USD | 4,590,222 | 5,186,951 | 18,999,397 | 20,671,344 |

| CNY | 16,000,000 | 2,797,440 | 16,435,466 | 2,744,065 | |

| 외화부채 | |||||

| (1)매입채무 | USD | 2,422,817 | 2,737,783 | 1,348,165 | 1,466,804 |

| JPY | 25,766 | 263,356 | 21,294 | 224,499 | |

| (2)기타지급채무 | USD | 24,875 | 28,109 | 48,326 | 52,579 |

| (3)차입금 | USD | 4,085,400 | 4,616,502 | 4,456,800 | 4,848,998 |

보고기간말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 10%변동시 주요 통화의 환율변동이 세전손익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD/원 | 3,237,663 | (3,237,663) | 3,045,430 | (3,045,430) |

| NZD/원 | 180,659 | (180,659) | 179,380 | (179,380) |

| JPY/원 | (2,826) | 2,826 | (45,980) | 45,980 |

| EUR/원 | 324,660 | (324,660) | 276,557 | (276,557) |

| CNY/원 | 337,990 | (337,990) | 354,658 | (354,658) |

| AUD/원 | 30,053 | (30,053) | 15,927 | (15,927) |

상기 민감도 분석은 보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및부채를 대상으로 하였습니다.

(2) 현금흐름 및 공정가치 이자율 위험

연결회사의 이자율 위험은 주로 차입금에서 비롯됩니다. 변동 이자율로 발행된 차입금으로 인하여 연결회사는 현금흐름 이자율 위험에 노출되어 있으며 동 이자율위험의 일부는 변동이자부 현금성자산으로부터의 이자율위험과 상쇄됩니다. 또한 고정이자율로 발행된 차입금으로 인하여 연결회사는 공정가치 이자율 위험에 노출되어 있습니다. 보고기간말 현재 연결회사의 변동 차입금은 외화로 표시된 변동 이자부 차입금입니다.

연결회사는 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다. 고금리 차입금 감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 비교 분석, 국내외 금리동향 모니터링 실시 및 대응방안 수립 등을 통해 이자율 위험을 관리하고 있습니다.

이러한 이자율 위험 관리 정책에 근거하여 보고기간말 현재 1% 이자율변동시 변동금리부 차입금에 대한 금융손익 변동으로 인하여 당반기손익은 각각 최대 455백만원(전기말: 472백만원) 증가 및 455백만원(전기말: 472백만원) 감소합니다.

4.1.2 신용위험

신용위험은 연결회사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 매출거래처에 대한 신용위험뿐만 아니라 현금및현금성자산과 은행 및 금융기관 예치금 등으로부터 발생하고 있습니다.

연결회사의 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 현금및현금성자산(현금시재 제외) | 49,736,171 | 30,524,215 |

| 매출채권및금융리스채권 | 44,907,441 | 39,303,622 |

| 기타유동수취채권 | 2,198,452 | 1,481,123 |

| 기타유동금융자산 | 33,726,536 | 50,912,589 |

| 장기매출채권및금융리스채권 | 12,619 | 18,911 |

| 기타비유동수취채권 | 6,216,109 | 6,109,538 |

| 기타비유동금융자산(*1) | 2,176,050 | 2,635,055 |

(*1) 지분상품은 제외되었습니다.

은행 및 금융기관의 경우, 독립적인 신용평가기관으로부터의 신용등급이 최소 AA이상인 경우에 한하여 거래를 하고 있습니다. 도매거래처의 경우 독립적으로 신용평가를 받는다면 평가된 신용등급이 사용되며, 독립적인 신용 등급이 없는 경우에는 고객의 재무상태, 과거경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다. 개별적인 위험 한도는 이사회가 정한 한도에 따라 내부 또는 외부적으로 결정된 신용등급을바탕으로 결정됩니다. 신용한도의 사용여부는 정기적으로 검토되고 있습니다.

4.1.3 유동성 위험

현금흐름의 예측은 연결회사의 재무팀이 수행하고 있습니다. 연결회사의 재무팀은 미사용 차입금 한도를 적정수준으로 유지하고 영업자금 수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 검토하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측시에는 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항이있는 경우 그러한 요구사항을 고려하고 있습니다.

재무팀은 상기에서 언급한 예측을 통해 결정된 대로 여유있는 유동성이 확보될 수 있도록 적절한 만기나 충분한 유동성을 제공해주는 이자부 당좌예금, 정기예금, 수시입출금식 예금 등의 금융상품을 선택하여 잉여자금을 투자하고 있습니다.

(1) 유동성 약정

연결회사는 보고기간말 현재 다음의 차입금 한도 약정을 체결하고 있습니다.

| (단위:천원) |

| 구 분 | 당반기말 | 전기말 |

| 변동금리 | ||

| - 1년 내 만기 도래 (당좌차월) | 10,000,000 | 10,000,000 |

당좌차월 한도는 항시 사용이 가능하고 1년 내에 상환해야 하며, 최장 3년 동안 연장이 가능합니다.

(2) 만기분석

연결회사의 유동성 위험 분석내역은 다음과 같습니다.

| (단위:천원) |

| 계정과목 | 당반기말 | ||||

|---|---|---|---|---|---|

| 1년 미만 | 1년에서 2년 이하 | 2년에서 5년 이하 | 5년 초과 | 합계 | |

| 매입채무 | 11,341,027 | - | - | - | 11,341,027 |

| 기타지급채무(*1) | 10,738,630 | 2,181,350 | - | - | 12,919,980 |

| 리스부채(*2) | 1,276,414 | 1,178,649 | 202,993 | - | 2,658,056 |

| 차입금(*2) | 5,222,149 | 5,155,549 | 36,879,921 | 425,389 | 47,683,007 |

| 기타유동금융부채(*3) | 376,508 | - | - | - | 376,508 |

| 합 계 | 28,954,728 | 8,515,548 | 37,082,914 | 425,389 | 74,978,578 |

| (단위:천원) |

| 계정과목 | 전기말 | ||||

|---|---|---|---|---|---|

| 1년 미만 | 1년에서 2년 이하 | 2년에서 5년 이하 | 5년 초과 | 합 계 | |

| 매입채무 | 7,897,510 | - | - | - | 7,897,510 |

| 기타지급채무(*1) | 12,257,400 | 2,254,897 | - | - | 14,512,297 |

| 리스부채(*2) | 1,142,659 | 1,571,398 | 259,875 | - | 2,973,932 |

| 차입금(*2) | 5,217,756 | 5,144,414 | 38,378,634 | 819,521 | 49,560,325 |

| 기타유동금융부채(*3) | 61,871 | - | - | - | 61,871 |

| 합 계 | 26,577,196 | 8,970,709 | 38,638,509 | 819,521 | 75,005,935 |

(*1) 금융상품에 해당하지 않는 종업원 및 제세금 관련 부채는 제외하였습니다.

(*2) 해당금액은 만기시까지 지급될 이자금액이 포함된 금액입니다.

(*3) 연결회사의 파생상품부채는 순공정가치에 근거하여 관리하고 있으므로 공정가치 해당액을 1년 미만 구간에 포함시켰습니다.

4.2 자본 위험 관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위하여 연결회사는 주주에게 지급되는 배당을 조정하고, 주주들에게 자본을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(재무상태표의 장단기차입금 및 리스부채 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에 순부채를 가산한 금액입니다.

| (단위:천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 총차입금(A) | 47,987,187 | 47,237,158 |

| 차감: 현금및현금성자산(B) | (49,748,866) | (30,539,368) |

| 순부채(C = A + B) | (1,761,679) | 16,697,790 |

| 부채총계(D) | 86,310,035 | 83,903,971 |

| 자본총계(E) | 237,836,101 | 223,126,258 |

| 총자본(F = C + E) | 236,074,422 | 239,824,048 |

| 자본조달비율(C / F) | -0.75% | 6.96% |

| 부채비율(D / E) | 36.29% | 37.60% |

5. 공정가치

당반기 중 연결회사의 금융자산과 금융부채의 공정가치에 영향을 미치는 사업환경 및 경제적인 환경의 유의적인 변동은 없습니다.

5.1 공정가치 서열체계

공정가치로 측정되거나 공정가치가 공시되는 항목은 공정가치 서열체계에 따라 구분되며 정의된 수준들은 다음과 같습니다.

- 측정일에 동일한 자산이나 부채에 대해 접근할 수 있는 활성시장의(조정하지 않은)

공시가격 (수준 1)

- 수준 1의 공시가격 외에 자산이나 부채에 대해 직접적으로나 간접적으로 관측할

수 있는 투입변수 (수준 2)

- 자산이나 부채에 대한 관측할 수 없는 투입변수 (수준 3)

공정가치로 측정되거나 공정가치가 공시되는 금융상품의 공정가치 서열체계 구분은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당반기말 | |||

|---|---|---|---|---|

| 수준 1 | 수준 2 | 수준 3 | 합계 | |

| 금융자산 | ||||

| 기타포괄손익-공정가치측정 금융자산 | - | - | 295,100 | 295,100 |

| 당기손익-공정가치측정 금융자산 | - | 2,176,050 | 2,176,050 | |

| 파생상품자산 | - | 15,558 | - | 15,558 |

| 금융부채 | ||||

| 파생상품부채 | - | 376,508 | - | 376,508 |

| (단위:천원) |

| 구 분 | 전기말 | |||

|---|---|---|---|---|

| 수준 1 | 수준 2 | 수준 3 | 합계 | |

| 금융자산 | ||||

| 기타포괄손익-공정가치측정 금융자산 | - | - | 295,100 | 295,100 |

| 당기손익-공정가치측정 금융자산 | - | - | 2,640,055 | 2,640,055 |

| 파생상품자산 | - | 1,948 | - | 1,948 |

| 금융부채 | ||||

| 파생상품부채 | - | 61,871 | - | 61,871 |

5.2 반복적인 공정가치 측정치의 서열체계 수준 간 이동

연결회사는 공정가치 서열체계의 수준 간 이동을 발생시킨 사건이나 상황의 변동이 일어난 일자에 인식합니다. 당반기 중 공정가치 서열체계의 수준 간 이동은 발생하지아니하였습니다.

5.3 가치평가기법 및 투입변수

연결회사는 공정가치 서열체계에서 수준 3으로 분류되는 공정가치 측정치에 대해 현재가치기법의 가치평가기법을 사용하고 있으며, 파생상품의 경우는 옵션모델을 사용하고 있습니다.

5.4 수준 3으로 분류된 공정가치 측정치의 가치평가과정

연결회사의 재무팀은 재무보고 목적의 공정가치 측정을 담당하고 있으며, 이러한 공정가치 측정치는 수준 3으로 분류되는 공정가치 측정치를 포함하고 있습니다. 재무팀은 공정가치 측정과 관련하여 연결회사의 재무담당이사에 직접 보고하며, 매 분기 보고일정에 맞추어 공정가치 평가과정 및 그 결과에 대해 재무담당이사와 협의합니다.

6. 부문별 정보

연결회사는 기업회계기준서 제1108호 '영업부문'에 따른 보고부문은 단일부문으로 기업전체 수준에서의 부문별 정보는 다음과 같습니다.

(1) 당반기와 전반기의 지역별 매출은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 미국 | 국내 | 아시아 | 유럽 | 기타 | 합계 |

|---|---|---|---|---|---|---|

| 당반기 | 40,997,273 | 21,952,103 | 20,220,493 | 16,330,380 | 11,459,765 | 110,960,014 |

| 전반기 | 46,069,519 | 17,807,883 | 12,474,555 | 11,131,781 | 9,890,585 | 97,374,323 |

(2) 연결회사의 매출액 중 10%를 넘는 주요고객은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 주요고객 | 금액 |

|---|---|---|

| 당반기 | Arkray Factory Inc. | 25,044,311 |

| AgaMatrix | 8,562,091 | |

| 전반기 | Arkray Factory Inc. | 20,799,410 |

| AgaMatrix | 11,155,359 |

7. 관계기업투자자산

(1) 관계기업 투자현황

| (단위:천원) |

| 회사명 | 소재지 | 결산월 | 당반기말 | 전기말 | ||

|---|---|---|---|---|---|---|

| 지분율 (%) | 장부금액 | 지분율 (%) | 장부금액 | |||

| 프리시젼바이오(주)(*1)(*2)(*3) | 대한민국 | 12월 | 28.9 | 10,475,385 | 29.1 | 11,082,075 |

(*1) 당기 중 관계기업인 프리시젼바이오(주)의 임직원이 주식매수선택권을 행사하여 지분 변동액 차이 39백만원을 처분이익으로 인식하였습니다.

(*2) 전기 중 관계기업인 프리시젼바이오(주)가 발행한 상환전환우선주의 보통주 전환으로 인한 지분변동액 차이 1,802백만원을 처분이익으로 인식하였습니다.

(*3) 해당 지분은 상장기준일인 2020년 12월 22일부터 2년간 매각이 제한되어 있습니다.

(2) 당반기와 전반기의 관계기업에 대한 지분법 평가 내역은 다음과 같습니다.

1) 당반기

| (단위:천원) |

| 기업명 | 2021.01.01 | 취득 | 지분법평가 | 2021.06.30 | ||

|---|---|---|---|---|---|---|

| 지분법손익 | 기타포괄손익 | 기타 | ||||

| 프리시젼바이오(주) | 11,082,075 | - | (672,075) | 26,311 | 39,074 | 10,475,385 |

2) 전반기

| (단위:천원) |

| 기업명 | 2020.01.01 | 취득 | 지분법평가 | 2020.06.30 | ||

|---|---|---|---|---|---|---|

| 지분법손익 | 기타포괄손익 | 기타 | ||||

| 프리시젼바이오(주) | 4,751,898 | 2,070,876 | (1,965,785) | 51,570 | 1,802,172 | 6,710,731 |

(3) 당반기와 전반기의 관계기업의 요약 재무정보는 다음과 같습니다.

| (단위:천원) |

|

회사명 |

당반기말 | 당반기 | |||||

|---|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 당기순손익 | 총포괄손익 | ||

| 지배지분 | 비지배지분 | ||||||

| 프리시젼바이오(주) | 41,096,969 | 5,408,715 | 35,688,254 | - | 4,505,052 | (2,034,471) | (1,944,155) |

| (단위:천원) |

|

회사명 |

전반기말 | 전반기 | |||||

|---|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 당기순손익 | 총포괄손익 | ||

| 지배지분 | 비지배지분 | ||||||

| 프리시젼바이오(주) | 20,409,082 | 2,021,090 | 18,387,992 | - | 2,079,060 | (4,697,354) | (4,635,696) |

(4) 시장성 있는 관계기업 투자의 공정가치는 다음과 같습니다.

| (단위:천원) |

| 구분 | 회사명 | 2021.06.30 | 2020.12.31 | ||

| 시장가치 | 장부가액 | 시장가치 | 장부가액 | ||

| 관계기업 | 프리시젼바이오(주) | 54,047,895 | 10,475,385 | 112,190,328 | 11,082,075 |

8. 유형자산 및 투자부동산

(1) 유형자산의 장부가액 변동내역은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당반기말 | 전반기말 |

| 기초 장부가액 | 104,174,904 | 102,014,561 |

| 취득 | 6,566,848 | 3,522,993 |

| 처분 | (104,695) | - |

| 대체(*1) | (207,311) | 1,521,093 |

| 감가상각 | (3,677,425) | (3,758,101) |

| 외환차이 | 492,391 | 218,610 |

| 반기말 장부가액 | 107,244,712 | 103,519,156 |

(*1) 연결회사의 본사 사옥의 임대면적의 변경에 따라 유형자산에서 투자부동산으로

대체된 금액이 포함되어 있습니다.

(2) 감가상각비가 포함된 항목

| (단위:천원) |

| 구 분 | 당반기 | 전반기 |

| 제조원가 | 2,707,173 | 2,867,673 |

| 판매비와관리비(주석 16) | 620,150 | 682,414 |

| 경상연구개발비 | 350,103 | 208,014 |

| 합 계 | 3,677,426 | 3,758,101 |

(3) 투자부동산의 장부가액 변동내역은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당반기말 | 전반기말 |

| 기초 장부금액 | 369,030 | 1,892,211 |

| 대체(*) | 207,311 | (1,521,093) |

| 감가상각 | (1,748) | (969) |

| 반기말 장부금액 | 574,593 | 370,150 |

(*) 유형자산에서 투자부동산으로 대체된 금액입니다.

(4) 당반기 말 현재 연결회사의 유형자산 및 투자부동산 중 토지, 건물은 한국산업은행 및 국민은행의 차입금과 관련하여 담보로 제공되어 있습니다(주석 11및 12참조).

9. 리스

연결회사가 리스이용자인 경우의 리스에 대한 정보는 다음과 같습니다.

(1) 반기연결재무상태표에 인식된 금액

리스와 관련해 반기연결재무상태표에 인식된 금액은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 사용권자산(*) | ||

| 토지 | 786,126 | 757,139 |

| 건물 | 2,060,523 | 2,567,697 |

| 차량운반구 | 598,802 | 520,964 |

| 합계 | 3,445,451 | 3,845,800 |

| (단위:천원) |

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 리스부채 | ||

| 유동 | 1,157,260 | 1,134,534 |

| 비유동 | 1,339,245 | 1,794,970 |

| 합계 | 2,496,505 | 2,929,504 |

(*) 당반기 중 증가된 사용권자산은 391,958천원(전반기 382,343천원) 입니다.

(2) 반기연결포괄손익계산서에 인식된 금액

리스와 관련해서 반기연결포괄손익계산서에 인식된 금액은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당반기 | 전반기 |

|---|---|---|

| 사용권자산의 감가상각비 | ||

| 토지 | 8,987 | - |

| 건물 | 724,991 | 638,350 |

| 차량운반구 | 103,755 | 91,888 |

| 합계 | 837,733 | 730,238 |

| 리스부채에 대한 이자비용(금융원가에 포함) | 37,048 | 25,075 |

| 단기리스료 | - | 1,227 |

| 단기리스가 아닌 소액자산 리스료 | 98,919 | 29,707 |

당반기 중 리스의 총 현금유출은 784,171천원(전반기 644,577천원)입니다.

10. 무형자산

(1) 무형자산의 장부가액 변동내역은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당반기말 | 전반기말 |

| 기초 장부가액 | 14,071,383 | 16,006,142 |

| 취득 | 121,305 | 39,358 |

| 상각 | (853,735) | (870,185) |

| 대체 | 156,029 | (238,832) |

| 외환차이 | 438,644 | 425,027 |

| 기말 장부가액 | 13,933,626 | 15,361,510 |

(2) 무형자산의 상각비가 포함된 항목

| (단위:천원) |

| 구 분 | 당반기 | 전반기 |

| 제조원가 | 117,632 | 131,626 |

| 경상연구개발비 | 21,476 | 17,616 |

| 판매비와관리비(주석 16) | 714,627 | 720,943 |

| 합 계 | 853,735 | 870,185 |

(3) 연결회사가 비용으로 인식한 경상연구개발비는 10,441백만원(전반기 9,651백만원)입니다.(주석 16 참조)

11. 차입금

(1) 원화차입금의 내역

| (단위:천원) |

| 차입처 | 내역 | 이자율(%) | 만기일자 | 당반기말 | 전기말 |

| 2021.06.30 |

|||||

| 한국산업은행 | 시설자금 | KDB설비투자기준금리 6M + 1.11 | 2025.04.24 | 10,464,000 | 11,772,000 |

| 한국산업은행 | 시설자금 | 산업금융채권금리 6M + 1.14 | 2023.08.06 | 20,000,000 | 20,000,000 |

| ㈜국민은행 | 시설자금 | MOR금리 12M + 0.59 | 2023.12.30 | 2,500,180 | 3,000,160 |

| 소 계 | 32,964,180 | 34,772,160 | |||

| 차감: 유동성대체 | (3,615,960) | (3,615,960) | |||

| 합 계 | 29,348,220 | 31,156,200 | |||

(2) 외화차입금의 내역

| (단위:천원,USD) |

| 차입처 | 내역 | 이자율(%) | 만기일자 | 당반기말 |

전기말 |

||

| 2021.06.30 |

외화금액 | 원화금액 | 외화금액 | 원화금액 | |||

| 한국산업은행 | 시설자금 | LIBOR 3M + 1.20 | 2026.11.10 | USD 4,085,400 | 4,616,502 | USD 4,456,800 | 4,848,998 |

| LIBOR 3M + 1.39 | 2023.11.22 | USD 7,000,000 | 7,910,000 | USD 7,000,000 | 7,616,000 | ||

| 소 계 | 12,526,502 | 12,464,998 | |||||

| 차감: 유동성대체 | (839,364) | (808,166) | |||||

| 합 계 | 11,687,138 | 11,656,832 | |||||

(3) 비유동차입금의 장부금액과 공정가치는 중요한 차이가 없습니다.

(4) 상기 장ㆍ단기 차입금과 관련하여 연결회사의 유형자산과 유형자산에 대한 화재보험이 담보로 제공되어 있습니다(주석 8 및 12 참조).

12. 담보제공자산 및 지급보증 내역

(1) 연결회사가 차입금 등과 관련하여 담보로 제공한 자산은 다음과 같습니다.

| (단위:천원,USD,천JPY) |

| 담보제공자산 |

담보제공자산 장부가액 |

담보설정금액 | 관련계정과목 |

관련금액 |

담보권자 |

|---|---|---|---|---|---|

| 토지, 건물 및 기계장치(*1) | 70,425,994 | KRW 18,600,000 JPY 970,000 USD 16,284,000 |

장기차입금 | KRW 30,464,000 USD 4,085,400 |

한국산업은행 |

| 건물(*1) | KRW 8,400,000 | 장기차입금 | KRW 2,500,180 | (주)국민은행 |

(*1) 상기 유형자산 및 투자부동산에 대한 재산종합보험의 부보금액 중 61,338백만원이 질권설정되어 있습니다.

(2) 연결회사가 제공받은 지급보증 내역

| (단위:천원) |

| 보 증 인 | 내 역 | 피보증처 | 금 액 |