|

|

대표이사등의 확인 |

반 기 보 고 서

(제 04 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 08월 12일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 알로이스 |

| 대 표 이 사 : | 권 충 식 |

| 본 점 소 재 지 : | 경기도 성남시 중원구 양현로 405번길 4-5, 6층 |

| (전 화)070-8680-5501 | |

| (홈페이지) http://www.aloys.co.kr | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명)권충식 |

| (전 화)070-8680-5501 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황 : 해당사항 없음

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

본 보고서 작성 기준일 현재 연결대상회사가 없으므로 해당사항 없습니다.

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 알로이스'이라고 하고, 영문으로 'ALOYS Inc.' 이라 표기합니다.

다. 설립일자 및 존속기간

당사는 2015년 9월 21일 주식회사 알로이스로 설립되었으며 또한, 2018년 4월 26일 설립된 아이비케이에스제9호기업인수목적 주식회사와 2019년 9월 11일 자로 합병을 진행하였습니다. 아이비케이에스제9호기업인수목적 주식회사가 당사를 흡수합병하는 방법으로 합병을 진행하였으며, 합병 완료 후에 상호를 주식회사 알로이스로 변경하였습니다.

라. 본사의 주소, 전화번호 및 홈페이지주소

주소 : 경기도 성남시 중원구 양현로 405번길 4-5, 6층

전화번호 : 070-8680-5501

홈페이지 : http://www.aloys.co.kr

마. 벤처기업/이노비즈기업 해당여부

|

구분 |

유효기간 |

발행번호 |

비고 |

| 벤처기업 | 2020.04.07~2022.04.06 | 제 20200102482 호 | - |

| 이노비즈기업 | 2020.03.05~2023.03.04 | 제 20060100210 호 | - |

바. 주요사업의 내용 및 향후 추진하려는 신규사업

당사는 안드로이드 OTT 멀티미디어 디바이스 제조 전문기업으로 단일사업을 영위하고 있으며, 해외 단일화된 유통망을 구축하여 지역별 거래처를 통해 제품을 판매하고있습니다.

기타의 자세한 사항은 동 보고서의 'II. 사업의 내용'을 참조하시기 바랍니다.

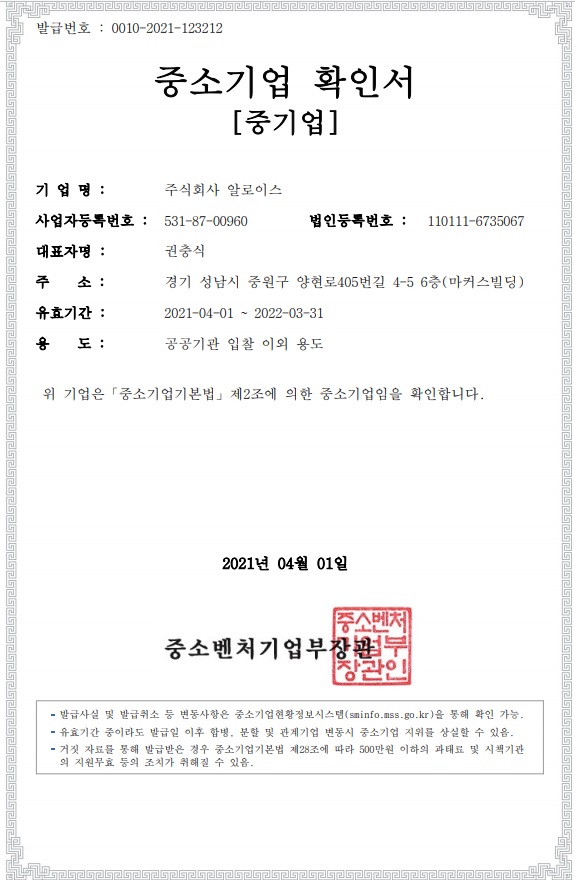

사. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 시장 상장 | 2019년 10월 01일 | 부 | - |

2. 회사의 연혁

가. 본점소재지 및 그 변경

- 2015년 09월 21일 : 경기도 성남시 분당구 성남대로 779번길 17, 5층

- 2017년 05월 10일 : 경기도 성남시 중원구 양현로 405번길 4-5, 3층

- 2020년 05월 11일 : 경기도 성남시 중원구 양현로 405번길 4-5, 6층

나. 주된 변동 내역

|

일 자 |

내 용 |

|

2015년 09월 |

㈜알로이스 설립, 대표이사 권충식 (자본금 1.3억원) (본점소재지 : 경기도 성남시 분당구 성남대로17,5층) |

|

2015년 11월 |

기업부설연구소 인증 (한국산업기술진흥협회) |

|

2016년 02월 |

유럽상표출원(CTM) "FORMULER" |

|

2016년 04월 |

벤처기업 확인 (기술보증기금 이사장) |

|

2016년 08월 |

특허 제 10-0971738호 외 16건 취득 국내 상표 "TIVIAR" 로고 외 2건 취득 |

|

2016년 10월 |

해외 CTM "TIVIAR" 로고 외 2건 취득 |

|

2017년 05월 |

본점이전 (본점소재지 : 경기도 성남시 중원구 양현로 405번길 4-5,3층) |

| 2017년 07월 | 코넥스 시장 상장 |

| 2017년 12월 | 수출유망중소기업 지정 (경기지방중소벤처기업청장) |

| 2018년 05월 | 첨단기술,제품 확인 (산업통상자원부장관) |

| 2018년 06월 | 프런티어 벤처기업 선정 (기술보증기금 이사장) |

| 2018년 11월 | 해외 상표 "FORMULER" 로고 러시아,스위스 등록 |

| 2018년 12월 | "천만불" 수출탑 수상 |

| 2018년 12월 | 아시아 태평양 지역 고속성장 기업 60위 선정 : 한국 1위 (딜로이트) |

| 2019년 09월 | 특허 제10-2023280 외 1건 등록 |

| 2019년 09월 | 주식회사 알로이스, 아이비케이에스제9호기업인수목적 주식회사 합병 |

| 2019년 10월 | 코스닥 시장 상장 |

| 2020년 03월 | 기술혁신형 중소기업(이노비즈) 확인 (중소벤처기업부장관) |

| 2020년 03월 | KIBO A+ MEMBERS 선정(기술보증기금) |

| 2020년 05월 | 본점이전 (본점소재지 : 경기도 성남시 중원구 양현로 405번길 4-5,6층) |

| 2020년 06월 | 직무발명보상우수기업(특허청장) |

| 2020년 07월 | 학습중심 현장실습 선도기업(대전광역시 교육감) |

| 2020년 12월 | 지식재산 경영인증서(특허청장) |

| 2020년 12월 | 경기도 유망중소기업(경기도지사) |

다. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 08월 09일 | 임시주총 | 대표이사 권충식 사내이사 신정관 사내이사 이시영 사외이사 안영현 감사 최동규 |

- | (주1) |

(주1) 당사는 아이비케이에스제9호기업인수목적 주식회사와의 합병함에 따라 박지웅(대표이사), 신윤호(기타비상무이사), 윤일승(기타비상무이사), 박현식(사외이사), 강병구(감사)는 합병 등기일인 2019년 9월 17일 부로 전원 사임하였습니다.

라. 최대주주의 변동

|

일자 |

변경 전 최대주주 |

변경 후 최대주주 |

변경사유 |

| 2019.09.17 | 패스트인베스트먼트(주) | 권충식 | 합병에 따른 최대주주 변동 |

(주) 당사는 2019년 9월 17일(합병등기일) 아이비케이에스제9호기업인수목적주식회사와 주식회사 알로이스의 합병으로 합병비율(아이티베이에스제9호기업인수목적주식회사: 주식회사 알로이스 = 1: 4.9623732)에 따라 합병법인 주식회사 알로이스의 보통주식을 교부하였습니다. 이에 따라 최대주주가 변경되었습니다.

마. 회사가 합병등을 한 경우 그 내용

2019년 8월 9일 임시주주총회에서 아이비케이에스제9호기업인수목적 주식회사(존속회사)와 주식회사 알로이스(소멸회사)의 합병을 결의하였으며, 2019년 9월 17일(합병등기일) 합병을 완료하였습니다.

|

구분 |

내용 |

|

합병대상회사 |

아이비케이에스제9호기업인수목적 주식회사 |

|

합병방법 |

아이비케이에스제9호기업인수목적 주식회사가 주식회사 알로이스를 흡수합병 함. |

|

합병목적 |

(1) 합병 시 유입 자금을 활용한 투자 확대 및 신규사업부문 진출 모색 (2) 공개기업으로서 경영 투명성 및 대외 신인도 강화 (3) 코스닥 시장 상장을 통한 자금 조달능력 증대 (4) 주식의 유동성 부여를 통한 기업가치 제고 (5) 기업의 사회적 책임과 봉사를 위한 기반 구축 (6) 우수인력 확보, 종업원 사기진작과 노동생산성 향상 |

|

합병비율 |

아이비케이에스제9호기업인수목적 주식회사 : 주식회사 알로이스 = 1 : 4.9623732 |

바. 상호의 변경

| 변경일 | 변경전 상호 | 변경후 상호 | 변경 사유 |

| 2019년 9월 17일 | 아이비케이에스제9호기업인수목적 주식회사 | 주식회사 알로이스 | 합병에 따른 상호변경 |

사. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 보고서 제출일 현재 해당사항 없습니다.

아. 회사의 업종 또는 주된 사업의 변화

당사는 보고서 제출일 현재 해당사항 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사실의 발생

당사는 보고서 제출일 현재 해당사항 없습니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 4기 (당반기말) |

3기 (2020년말) |

2기 (2019년말) |

1기 (2018년말) |

|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 17,329,414 | 17,329,414 | 17,329,414 | 2,760,000 |

| 액면금액 | 100 | 100 | 100 | 100 | |

| 자본금 | 1,732,941,400 | 1,732,941,400 | 1,732,941,400 | 276,000,000 | |

| 우선주 | 발행주식총수 | - | - | - | - |

| 액면금액 | - | - | - | - | |

| 자본금 | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - |

| 액면금액 | - | - | - | - | |

| 자본금 | - | - | - | - | |

| 합계 | 자본금 | 1,732,941,400 | 1,732,941,400 | 1,732,941,400 | 276,000,000 |

(주1) 동사의 1기 자본금은 아이비케이에스제9호기업인수목적 주식회사의 내용입니다.

(주2) 동사는 피합병회사인 주식회사 알로이스와 2019년 9월 17일 합병으로 1주당 4.9623732주로 신주 13,529,414주를 발행하였으며, 2019년 12월 5일 아이비케이에스제9호기업인수목적 주식회사가 설립 시 발행 한 전환사채가 1,040,000주 전환되어 2019년도 중 14.5억원의 자본금이 증가하였습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 500,000,000 | - | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 17,329,414 | - | 17,329,414 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 17,329,414 | - | 17,329,414 | - | |

| Ⅴ. 자기주식수 | 77,610 | - | 77,610 | (주1) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 17,251,804 | - | 17,251,804 | - | |

(주1) 보고서 작성 기준일 현재 자기주식 취득을 위한 신탁계약을 체결하고 있습니다. 자세한 사항은 아래 공시를 참조하시기 바랍니다.

- 2021.04.19 자기주식취득신탁계약체결결정

- 2021.07.20 신탁계약에의한 취득 상황보고서

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | 77,587 | - | - | 77,587 | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 23 | - | - | - | 23 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 23 | 77,587 | - | - | 77,610 | - | ||

| - | - | - | - | - | - | - | |||

5. 정관에 관한 사항

가. 정관의 최근 변경일

- 회사 정관의 최근 개정일은 2021년 3월 30일이며, 제3기 정기주주총회에서 원안대로 가결되었습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 08월 09일 | 제2기 임시주주총회 |

기업인수목적회사 관련 정관 내용 삭제 |

-기업인수목적회사와의 합병 |

| 2021년 03월 30일 | 제3기 정기주주총회 |

제8조의2(주식등의 전자등록) 제44조(감사의 선임 해임) |

-주식등의 전자등록에 따른 변경내용 반영 -감사선임에 관한 조문정비 |

II. 사업의 내용

1. 사업의 개요

당사는 안드로이드 OTT 셋톱박스 전문기업으로 축적된 기술 및 판매 채널을 바탕으로 OTT Middleware client solution이 탑재된 제품을 세계 시장에 수출하고 있습니다. 당사의 주요 제품은 안드로이드 기반의 멀티미디어 디바이스 기능을 갖추고 있는 OTT 셋톱박스로서 인터넷망을 통해 전달되는 압축된 디지털방송 신호를 수신하여 신호 안에 담긴 콘텐츠 분리 작업을 거친 후 확장성과 개방성이 강한 안드로이드 OS로 디코딩하여 TV 등의 디스플레이 장치를 통해 시청할 수 있도록 영상을 출력해주는 주는 장치입니다.

당사의 매출은 100% 가까이 해외에서 발생하고 있으며, 제품 품질과 오랜 기간의 경험과 노하우를 우위 요소로 보고 방송사업자(Closed market)가 아닌 일반 소비자(Open market)를 대상으로 하고 있습니다. 임직원의 50% 이상이 개발 인력인 기술 중심 회사로 OTT 셋톱박스 시장에서 기존 기기와는 차별적인 기능과 품질을 바탕으로 성장하고자 노력하고 있으며, 이는 업그레이드 된 신제품의 지속적인 출시, 매출의 증대로 나타나고 있습니다. 이러한 결과 당사의 브랜드(FORMULER) 가치와 제품경쟁력은 증가하고 있으며, 세계적인 인터넷의 보급률 증가와 OTT 시장의 성장과 함께 더욱더 촉진 될 것으로 전망됩니다.

조직적이고 효율적인 영업 및 판매 관리 조직을 강화하고 있으며 해외 단일화된 유통망을 구축하여 지역별 거래처를 통해 제품을 판매하고 있습니다. 2021년 반기말 현재, OTT BOX 제품은 지역별로 유럽 52%, 북미 31%, 기타지역 7% 총 100%의 해외 수출을 달성하였습니다. 이를 통해 매출실적 증진과 더불어 남미, 아시아 등 판매처 확대를 위한 지속적인 노력을 기울이고 있습니다. 또한 경쟁사보다 기술우위 및 최고의 안정성과 최다의 기능 지원을 통해 동일 수준의 타사 제품대비 고가전략을 통해 높은 수익성을 유지하고 지속적인 성장을 위해 준비하고 있습니다.

생산물량 전량을 외주 임가공 생산하고 있으며, 별도의 생산설비는 보유하고 있지 않습니다. 고정비 절감, 집중적인 연구 개발 및 설계 활동, 탄력적인 생산량 조절 등 산업 특성상 자체 생산설비보다는 생산 전문 업체로의 외주를 통해 제품의 생산의 질 향상 및 생산 안정성을 추구하고 있습니다. 외주 가공을 담당할 외주처를 확보하여 협력관계를 통해 품질 및 생산 공정의 수준을 제고하기 위하여 노력하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품등의 현황

| (단위: 천원) |

| 매출유형 | 구체적용도 | 주요상표등 | 제4기 반기 (21.01.01~21.06.30) |

|

| 매출액 | 비율 | |||

| 제품매출 | 멀티미디어 디바이스 | FORMULER 등 | 13,769,627 | 98.3% |

| 기타매출 | - | - | 238,722 | 1.7% |

| 합 계 | 14,008,349 | 100% | ||

3. 원재료 및 생산설비

가. 주요 원재료 현황

당사가 생산하는 제품의 주요 원재료는 Main Chip, Tuner, Memory 등이 있습니다. 원재료 가격은 환율 및 수급에 의해 결정됩니다. 원재료 가격은 경기에 따라 수급이 변하는 특징이 있습니다. 당사는 납품업체로부터 미리 예상 물량 데이터를 받아 생산을 하고 있어 안정적인 가격을 유지하고 있습니다.

나. 생산 및 설비에 관한 사항

(1) 생산 설비에 관한 사항

회사는 생산물량 전량을 외주 임가공 생산하고 있어 별도의 생산설비는 보유하고 있지 않으며, 현재 연구 및 영업 등에 사용되는 공구와기구, 비품으로 구성되어 있습니다.

한편, 회사는 현재, 향후 단기, 중기적으로 자체 생산 등을 위한 생산설비의 신설 및 매입 계획은 없습니다.

(2) 제품 생산공정

회사는 중국에 소재하고 있는 외주가공업체의 협력 관계를 통해 품질 및 생산 공정의수준을 제고하기 위한 노력을 하고 있습니다.

제품의 생산공정은 한국 본사에서 기획 및 개발 절차 후 PCB 회로를 설계하여 구매 업체에서 PCB를 납품받습니다. 그 외 부품들도 당사가 원하는 사양에 맞는 것으로 발주를 하여 부품을 납품 받습니다. 이러한 원재료를 토대로 다음과 같은 절차를 거치게 됩니다.

① SMD : PCB 위에 CPU, 메모리 및 소형반도체 부품을 PCB 표면에 자동화 설비로 실장하는 공정

② 소프트웨어 Writing : 셋톱박스 구동을 위한 소프트웨어를 자동화 장비로 Writing

③ Insert : 자동화 설비로 삽입하지 못하는 부품을 사람이 직접 PCB에 삽입하는 공정

④ Soldering M/C : Insert공정에서 삽입한 부품을 Soldering M/C에 투입하여 자동 납땜하는 공정

⑤ Function test : 1번 ~4번 공정을 거친 PCB ASS’Y에 대하여 기능 검사를 진행하는 공정

⑥ Aging : 기능 검사를 통과한 PCB ASS’Y에 대하여 전원을 일정 시간 동안 인가하여 이상 유,무를 검사하는 공정

⑦ 조립 : Aging공정을 통과한 PCB ASS’Y에 대하여 기구물 자재, 악세사리 등을 조립 하는 공정

⑧ Function test : 조립까지 완료된 제품에 대하여 기능 검사를 진행하는 공정

⑨ 포장 : 기능 검사를 통과한 제품에 대하여 액세서리 와 제품을 포장물 자재에 패킹하는 공정

(3) 외주생산

당사는 다음의 장점으로 인해 100% 외주 가공 생산을 하고 있으며, 그 이유는 다음과같습니다.

① 고정비 절감을 통한 비용 절감

셋톱박스의 경우 제품의 생산을 위한 고정비가 많이 드는 산업입니다. 반면, 계절적인 수요 요인이 있어 자체 생산을 통해 생산할 경우 시기에 따라 불필요한 고정비가 발생할 수 있습니다.

② 연구 개발 및 설계 활동에 집중

회사는 외주생산을 통해 가용 인력을 연구 개발 및 설계 활동에 투입하여 해당 활동에 집중하고 있습니다. 이를 통해 시장에서 요구하는 더 높은 품질의 수익성이 높은 High-End 제품 개발에 집중하고자 외주생산을 하고 있습니다.

③ 생산 전문 업체로의 외주를 통해 제품의 생산의 질 향상 및 생산 안정성 추구

당사의 외주가공을 담당하는 중국의 생산전문업체는 셋톱박스 생산에 유리한 섬세하고 정밀한 생산 능력을 갖춘 업체로 판단하고 있습니다. 생산 전문 업체로 외주를 주어 생산의 안정성 및 높은 생산의 질을 추구할 수 있습니다.

④ 탄력적인 생산량 조절

외주 생산을 할 경우 비성수기나 생산량 감소시 생산활동을 탄력적으로 조절할 수 있다는 이점이 있습니다.

상기와 같은 이유로 자체 생산설비보다는 안정적으로 외주가공을 담당할 외주처를 확보하여 제품을 외주가공 생산하고 있습니다.

4. 매출 및 수주상황

가. 수출현황

| (단위: 천원) |

| 매출유형 | 제4기 반기 (2021년) |

제3기 (2020년) |

제2기 (2019년) |

|

| OTT BOX (제품) |

수 출 | 13,769,627 | 25,610,234 | 30,142,651 |

| 내 수 | - | - | - | |

| 합 계 | 13,769,627 | 25,610,234 | 30,142,651 | |

| 기타 | 수 출 | 225,956 | 1,801 | 45,574 |

| 내 수 | 12,766 | 12,500 | - | |

| 합 계 | 238,722 | 14,301 | 45,574 | |

| 합계 | 수 출 | 13,995,583 | 25,612,035 | 30,188,225 |

| 내 수 | 12,766 | 12,500 | - | |

| 합 계 | 14,008,349 | 25,624,535 | 30,188,225 | |

나. 지역별 수출현황

당반기와 전반기의 회사의 해외 지역별 제품 수출 현황은 다음과 같습니다.

| (단위: 천원) |

| 지역 | 당반기 | 전반기 |

| 금액 | 금액 | |

| EU | 7,352,129 | 5,792,443 |

| Middle East | 1,319,919 | 818,215 |

| North America | 4,328,383 | 3,005,749 |

| South America | 719,428 | - |

| Russia, CIS | 49,210 | 638,332 |

| 기타 | 239,280 | 16,756 |

| 합 계 | 14,008,349 | 10,271,495 |

다. 수주현황

당사는 매출 등에 있어 장기수주계약이나 공급계약을 체결하고 있지는 아니하며, 각 주문시 개별적으로 Order를 수령하여 공급하는 형태를 취하고 있습니다. 따라서, 보고서 제출일 현재 별도의 수주 현황은 기재하지 아니합니다.

라. 판매 방법 및 전략

(1) 판매 조직

당사의 판매 조직은 영업팀과 포뮬러팀으로 조직되어 해외영업을 운영하고 있습니다. 현재 매출규모가 커지고 있고, 판매채널 및 지역, 국가 또한 다양해짐에 따라 영업조직을 보다 조직적이고 효율적인 영업 및 판매 관리 조직으로 강화하고 있습니다.

(2) 판매 전략

당사의 판매전략은 다음과 같습니다.

가) 기술우위-최고의 안정성과 최다의 기능 지원을 통해 동일 수준의 타사 제품대비 고가전략을 통해 높은 수익성을 유지

나) On time support -바이어의 각종 문의 및 요청에 대한 빠른 대응으로 높은 고객만족도를 유지하여 2차, 3차 등의 구매를 유도

다) 시장정보 및 IT 트렌드 분석을 통한 시장 수요 선제 대응하여 발 빠르게 시장을 선점

라) 유통: 각 지역별 주요 거점 거래선 및 각 국가별 대표 판매처 1~3개 정도 통한 시장 밀착형 제품 유통 및 시장 가격 안정화 유지

마) 홍보: 자사 자체적으로는 각종 전문 소비자 가전 전시회 참가 및 대표 브랜드 Formuler 사이트 지속 개선 및 관리

바) 제품 사용방법 및 신규 소프트웨어 업데이트 관련하여 Youtube 제작 및 Facebook 등을 통해서 적극적인 SNS 마케팅 진행

사) Customer에 의한 magazine, web, newspaper, forum site, 전시회를 통한 홍보 및 전문 test magazine에서의 test result를 통한 홍보

아) 중국 저가 제품과의 소모적인 판가 경쟁을 피하기 위해, 자체 기술의 APK (MY TV Online) 개발 및 자사 제품에서만 동작하여, 시장에서 지속 고가 유지 추구

자) IP Hybrid 기능이 포함된 당사제품의 유니크한 성능으로 판매 단가가 유지가 되면서 판매 확대가 이루어지고 있는 상황 유도

차) 유럽 현지 거점을 통한 바이어와의 밀접한 관계 유지 및 시장 현황 파악

카) 다양한 메인칩셋으로 제품 개발을 해온 풍부한 기술적 경험과, 이를 통해 축적된 기술력을 통해 제품의 작은 부분 및 기능들부터 차별화를 시도하여 수요자에게 접근하며, 동급 제품이라도 제품 부가가치가 시장 내에서 우월하게 평가받도록 차별화 꾀함

타) Frontier 로서의 시기를 놓치지 않으면서도, 초기부터 메인 칩셋 업체들과의 밀접한 Co-work을 통해 신제품임에도 불구, 안정적인 성능을 보여 주는 제품을 지향함

파) 신규 제품 및 기능 관련하여 거래선의 의견 적극 반영하여 시장에서 팔릴 수 있는 제품 개발 및 매출화

하) 메모리등 주요 가격 변동이 심한 자재들에 대해서는 안정적인 판가 유지를 위해 수요 예측 구매 진행.

5. 위험관리 및 파생거래

가. 주요 시장 위험

회사는 여러 활동으로 인하여 시장위험(환위험, 공정가치이자율위험, 현금흐름이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출돼있습니다.

(1) 환위험

당사는 수출 및 원재료 수입거래와 관련하여 USD, EUR의 환율변동위험에 노출되어있습니다. 당사의 경영진은 내부적으로 원화 환율 변동에 대한 환위험을 수시로 측정하고, 대내적 환위험관리를 하고 있습니다.

-당반기말과 전기말 환위험에 노출되어 있는 회사의 금융자산, 부채의 내역은 다음과 같습니다.

| (단위: 천원, USD, EUR, CNY) |

| 과 목 | 화폐종류 | 당반기말 | 전기말 | ||

| 외화금액 | 장부가액 | 외화금액 | 장부가액 | ||

| 현금및현금성자산 | USD | 6,738,777.06 | 7,614,818 | 4,937,744.26 | 5,372,266 |

| EUR | 986,882.10 | 1,326,784 | 1,021,747.39 | 1,367,343 | |

| CNY | 0.05 | - | 30,000.00 | 5,009 | |

| 매출채권 | USD | 693,596.32 | 783,764 | 2,689,669.30 | 2,926,360 |

| EUR | 2,875,093.24 | 3,865,333 | 3,981,378.24 | 5,328,040 | |

| 자산 계 | - | 13,590,699 | - | 14,999,018 | |

| 매입채무 | USD | 76,958.38 | 86,963 | 201,470.10 | 219,199 |

| 미지급금 | USD | 88,947.11 | 100,510 | 126,517.75 | 137,652 |

| CNY | - | - | 30,000.00 | 5,009 | |

| 부채 계 | - | 187,473 | - | 361,860 | |

-당반기말과 전기말 현재 외화에 대한 원화환율 10% 변동 시 환율변동이 법인세비용차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전기 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 821,111 | (821,111) | 794,178 | (794,178) |

| EUR | 519,212 | (519,212) | 669,538 | (669,538) |

(2) 이자율변동위험

이자율 위험은 미래시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부조건의 차입금과 예금에서 발생하고 있습니다. 당사의 이자율위험관리 목표는 이자율 변동으로 인한 불확실성의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

- 당반기말과 전기말 현재 금융부채 내역은 다음과 같습니다.

| (단위: 천원) |

| 지수 | 당반기말 | 전기말 | ||

| 금액 | 비율 | 금액 | 비율 | |

| 변동금리 차입금 | 1,950,950 | 93% | 2,384,250 | 93% |

| 고정금리 차입금 | 145,740 | 7% | 187,380 | 7% |

| 합 계 | 2,096,690 | 100% | 2,571,630 | 100% |

- 당반기말과 전기말 현재 이자율 1% 변동시 법인세비용차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전기 | ||

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 이자비용 | (19,510) | 19,510 | (23,843) | 23,843 |

(3) 신용위험

신용위험은 전사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 매출채권 및 기타채권의 거래처에 대한 신용위험 뿐만 아니라 현금 및 현금성자산, 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 일반거래처의 경우 고객의 재무상태, 과거 경험등 기타 요소들을 고려하여 신용을 평가하게 됩니다. 당사는 거래상대방에 대한 개별적인 연체내역은 존재하지 않습니다.

- 금융상품의 신용위험에 대한 최대 노출정도

금융상품의 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다. 당반기말과 전기말 현재 회사의 신용위험에 대한 최대 노출 정도는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 정상 | 30일 이내 | 180일 이내 | 1년 이내 | 1년 초과 | 합 계 |

| 당반기말 | ||||||

| 기대 손실률 | - | - | - | - | - | - |

| 총 장부금액 - 매출채권 | 3,741,812 | 824,120 | 5,695 | - | 77,469 | 4,649,097 |

| 손실충당금 | - | - | - | - | - | - |

| 전기말 | ||||||

| 기대 손실률 | - | - | - | 4.39% | - | 1.05% |

| 총 장부금액 - 매출채권 | 6,274,676 | - | 2,720 | 1,977,004 | - | 8,254,400 |

| 손실충당금 | - | - | - | 86,814 | - | 86,814 |

(4) 유동성 위험

유동성위험은 당사의 경영환경 또는 금융시장의 악화로 인해 회사가 부담하고 있는 단기채무를 적기에 이행하지 못할 위험으로 정의합니다. 당사의 자금관리 주관부서는 향후 예상되는 부족자금에 대하여 금융비용의 최소화, 소요자금의 적기충당, 자금상환능력, 담보능력등 제반 여건을 고려하여 유동성 규모를 사전에 확보하고 유지함으로써 향후에 발생할 수 있는 유동성리스크를 사전에 관리하고 있습니다.

당반기말과 전기말 현재 금융부채에 대하여 보고기간 종료일로부터 계약만기일까지의 잔여만기에 따른 만기별 구분내역은 다음과 같습니다.

| (당반기말) (단위: 천원) |

| 구 분 | 1년이하 | 1년초과 2년이하 | 2년초과 5년이하 | 합 계 |

| 매입채무 및 기타채무 | 1,513,569 | - | - | 1,513,569 |

| 기타금융부채 | 43,995 | - | - | 43,995 |

| 차입금 | 1,307,380 | 359,060 | 430,250 | 2,096,690 |

| 유동성리스부채 | 151,859 | - | - | 151,859 |

| 비유동성리스부채 | - | 3,292 | - | 3,292 |

| 합 계 | 3,016,803 | 362,352 | 430,250 | 3,809,405 |

| (전기말) (단위: 천원) |

| 구 분 | 1년이하 | 1년초과 2년이하 | 2년초과 5년이하 | 합 계 |

| 매입채무 및 기타채무 | 1,993,183 | - | - | 1,993,183 |

| 기타금융부채 | 47,689 | - | - | 47,689 |

| 차입금 | 1,649,880 | 322,380 | 599,370 | 2,571,630 |

| 유동성리스부채 | 196,396 | - | - | 196,396 |

| 비유동성리스부채 | - | 56,185 | 1,398 | 57,583 |

| 합 계 | 3,887,148 | 378,565 | 600,768 | 4,866,481 |

(5) 자본위험

당사의 자본관리는 건전한 자본구조의 유지를 통한 주주이익 극대화를 목적으로 하고 있으며, 자본관리의 일환으로 안정적인 배당을 추구하고 있습니다. 당사의 자본구조는 차입금에서 현금및현금성자산 등을 차감한 순부채와 자본으로 구성됩니다.

-당반기말과 전기말 현재 당사가 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

| 부채(A) | 5,773,497 | 6,257,092 |

| 자본(B) | 22,138,336 | 19,838,784 |

| 현금및현금성자산(C) | 12,754,675 | 10,610,748 |

| 이자부부채(D) | 2,251,840 | 2,825,609 |

| 부채비율(A/B) | 26.08% | 31.54% |

| 순이자부부채비율(D-C)/B(*) | - | - |

(*) 당반기말과 전기말 현재 순부채가 음수임에 따라 표시하지 아니하였습니다.

6. 주요계약 및 연구개발활동

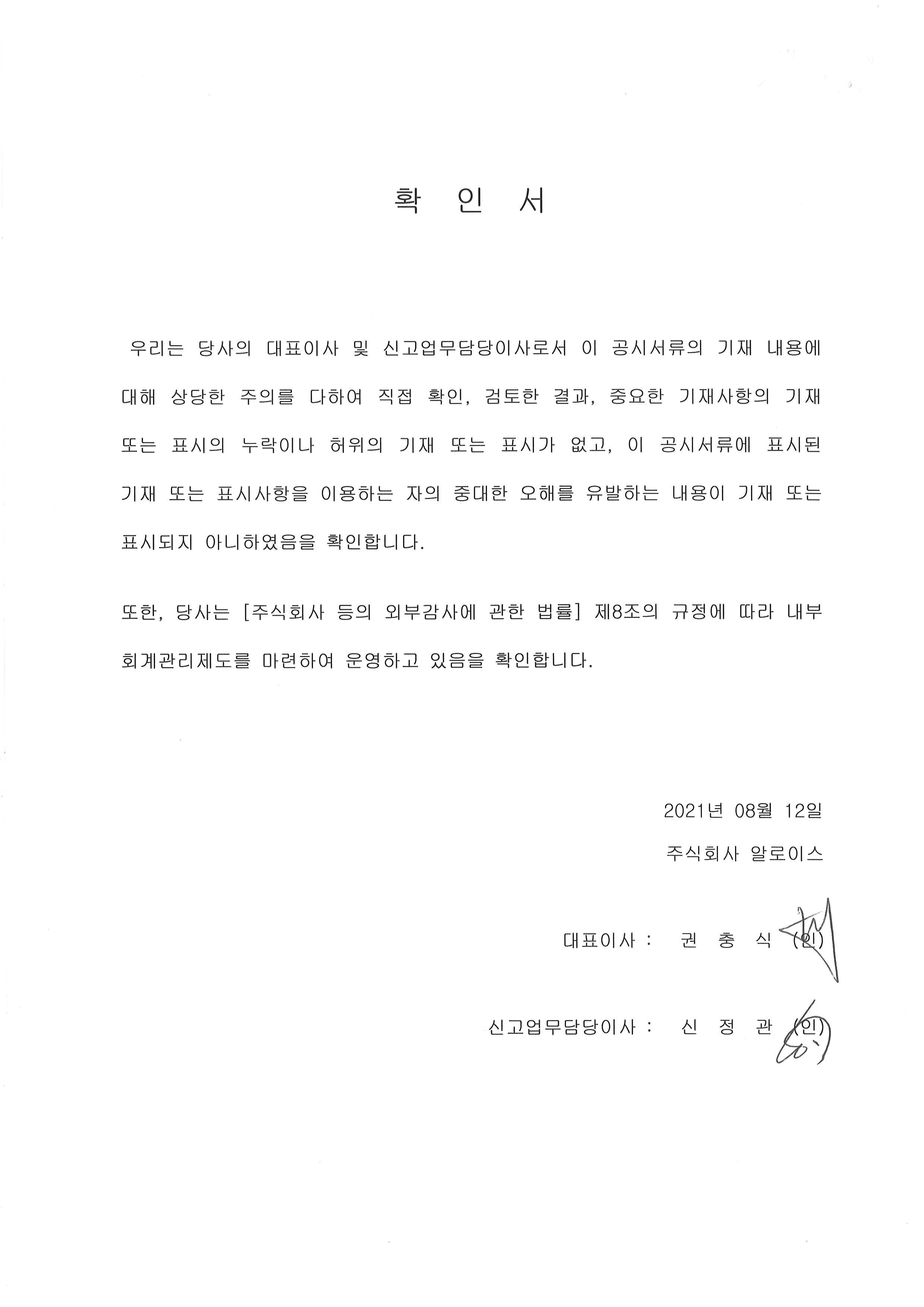

가. 연구개발 담당조직

|

|

연구소 조직도 |

나. 연구개발 비용

| (단위: 천원) |

|

구 분 |

제 4 기 반기 (2021년) |

제 3 기 (2020년) |

제 2 기 (2019년) |

|

|

비용 |

연구개발비용 | 874,996 | 2,027,288 | 1,755,839 |

| (정부보조금) | (271,945) | (52,047) | - | |

|

소계 |

603,051 | 1,975,241 | 1,755,839 | |

|

매출액 |

14,008,349 | 25,624,535 | 30,188,225 | |

|

(매출액 대비 비율) |

4.30% | 7.71% | 5.82% | |

주)당사는 정부보조금수익에 대해 비용 차감방식으로 회계처리를 하고 있습니다.

다. 연구개발 실적 등

당사는 협력 파트너사들과 다양한 기술제휴를 통해 보다 향상된 제품 개발 및 신속한서비스 지원이 가능하도록 기술 개발을 진행하고 있습니다. 이러한 글로벌 파트너쉽을 통해 지속적 으로 다양한 라이선스 관련 기술을 개발하면서 성장하고 있습니다. 또한 대표적인 미들웨어 플랫폼 확보를 통해 차별화된 디지털 방송 통신 융합 서비스를 제공하고 있습니다.

[연구개발 실적]

| 번호 | 개발명 | 적용제품 | 내용 |

| 1 | 안드로이드용 DVB PVR 제품개발 | NP6070 QP6070 |

안드로이드 제품에 대한 PVR 기능이 안정적이면서 사용자 요구수준의 높은 성능을 충족하는 제품 개발 완료. |

| 2 | 안드로이드용 IPTV 제품개발 | RZ1031 RZ1071 |

안드로이드용으로 IPTV 제품화에 적합한 자체적인 플랫폼을 개발하고, 범용적으로 사용되는 다양한 프로토콜을 접목하여 높은 성능을 충족하는 IPTV 전용 제품 개발 완료. |

| 3 | 안드로이드용 4K PVR 제품 개발 | UP6030 UP2030 |

방송 스트림의 표준이 4K로 상향 조정됨에 따라 기존 시장에서 유통되는 미디어 기기는 더 이상 시청이 불가능하게 되어, 4K PVR 제품을 개발 완료함. |

| 4 | 안드로이드용 미디어 어플리케이션 (Air Sync remote) 개발 | Air Sync remote Z |

미디어기기와 WIFI로 연결하여 컨텐츠 스트리밍, 기기제어 등 다양한 기술을 모바일에서 즐길 수 있는 앱 개발 |

| 5 | 안드로이드 PVR 제품에 호환되는 USB-지상파 안테나 모듈을 통한 DVB-T2 시청 기능 개발 | Geniatech T-230 USB-T2 | USB-지상파 안테나 모듈을 제품에 삽입 시 DVB-T2 지상파 방송을 PVR 제품 사양인 HEVC, 4K(UHD) 수준에 맞게 시청이 가능하게 되어 신규 DVB-T2 제품 개발 없이 사용자들이 기존 위성 제품 뿐 아니라 IPTV 제품에도 DVB-T2 시청이 가능하게 됨. |

| 6 | 안드로이드 Leanback 기반 OTT 4K PVR | Z8 | 최신 UX 트랜드인 Android Leanback UX를 OTT TV 제품에 최적화되도록 설계함. |

| 7 | 안드로이드 미디어 플레이어 개발 | Z8 | ffmpeg avio를 이용한 미디어스트리밍 인터페이스를 통해 스트리밍을 받고, 이를 HW Demux, Decoder를 통하는 새로운 개념의 플레이어를 개발하여 4K Timeshift도 가능해짐. |

| 8 | 인증 서버 개발 | 인증 서버 | 제품을 복제하려는 시도 등을 대비하여 미디어 단말기가 동작할 때 인증서버에 인증을 받도록 함. 문제가 되는 단말기를 원격으로 사용 불능, 경고 메시지 등을 통해 제어가능하여 제품의 가치를 도용하려는 움직임을 차단하는데 효과적임. |

| 9 | 바이어 마켓 개발 | 마켓 서버 | 각 거점 지역별 바이어가 원하고 OTT 환경에 특화된 앱들을 사용자들이 쉽게 다운로드 받고 바이어가 직접 마켓을 관리할 수 있는 서버를 제공함. |

| 10 | 이미지 자막 번역 기능 | Icone DVB 제품 (OEM) |

DVB 위성 방송에서 이미지로 출력되는 자막을 DVB Subtitle이라고 하는데, 이미지를 text로 변환하고, text를 원하는 언어로 번역하여 보여주는 기능 |

| 11 | Android ATV 제품 개발 | GTV | 구글 안드로이드 TV 기반의 제품을 개발하여 사용자가 안드로이드 TV 플랫폼에서 호환되는 다양한 OTT 응용 어플리케이션을 Play Store에서 다운로드 받아서 사용할 수 있으며, 구글의 정식 인증을 통해 구글의 다양한 서비스 제공이 가능한 제품을 개발. |

| 12 | Android 프레임워크 기반 미디어 플레이어 개발 | GTV | SoC에 내장된 하드웨어의 리소스를 사용하지 않고, 순수 안드로이드 프레임워크 기반에서 동작 가능한 Exoplayer 기반의 미디어 플레이어를 개발함. 최근 칩셋의 다변화로 인해 각 칩셋에 의존성을 가진 미디어 플레이어가 아니라 안드로이드 프레임워크에 완전히 호환되는 플레이어를 개발하여 신규 칩셋 개발 기간을 단축 할 수 있는 핵심 기술을 확보. |

| 13 | BT RCU 개발 | GTV |

일반 리모콘 버튼 뿐 아니라 안드로이드 서비스를 이용해서만든 유저 특수 버튼을 설정할 수 있고, TV 컨트롤도 가능하도록 설계. 리모콘의 펌웨어를 위한 OTA 기능을 제공함으로서 사용자의 리모콘 동작 편의성을 최적화함. |

7. 기타 참고사항

가. 지적재산(산업재산)권 보유 현황

2021년 6월 30일 현재 특허 21건, 상표권(국내) 4건, 상표권(해외) 10건, 디자인(해외)12건을 보유하고 있습니다.

| 번호 | 구분 | 명칭 |

| 1 | 특허권 | 제어 디바이스의 피제어 디바이스 정보 획득 장치 및 그 방법 |

| 2 | 특허권 | 하이퍼텍스트 생성 언어를 텔레텍스트 포맷으로 변환하여 지원하는 스마트 브라우징 방법 |

| 3 | 특허권 | 오디오 신호 뮤트 장치 |

| 4 | 특허권 | DLNA 네트워크 이용한 화상전화 스트림의 재 전송장치 |

| 5 | 특허권 | 스트리밍을 위한 서버 사이드 웹 인터페이스에 대한 외부 브라우저의 처리 시스템 |

| 6 | 특허권 | 다이오드를 이용한 SCP장치 |

| 7 | 특허권 | 스마트카드로 인가되는 전원 제어 및 과전류 감지 장치 |

| 8 | 특허권 | RFID 시스템의 충돌 슬롯 및 아이들 슬롯 비율을 이용한 다중 태그 간의 충돌 방지 방법 |

| 9 | 특허권 | LDO 입출력 전압을 이용한 리셋 회로 |

| 10 | 특허권 | RC리셋 회로를 이용한 2중 리셋 장치 |

| 11 | 특허권 | 접근성 순위 결정을 통한 메뉴 접근성 강화 방법 |

| 12 | 특허권 | 저전력 대기 모드 구현을 위한 방전 장치 |

| 13 | 특허권 | EMM 트리거 방식을 지원하는 시청률 집계 시스템 |

| 14 | 특허권 | GPIO 확장 제어 시스템 |

| 15 | 특허권 | 마스터 앱을 활용한 셋톱박스의 앱 설치 방법 |

| 16 | 특허권 | 포트 인가용 충전 전류를 증대시키기 위한 잉여 충전 전류 쉐어링 장치 |

| 17 | 특허권 | 디지털 저장장치가 구비된 기기에 사용되는 컨텐츠 상황 알림 장치 |

| 18 | 특허권 | 방송용 스트리밍을 이용한 멀티미디어 기기의 어플리케이션 설치 방법 및 멀티미디어기기 |

| 19 | 특허권 | 멀티미디어 기기에서 가입 어플리케이션을 통한 OTT 미디어 서버 접속 권한 획득 방법 |

| 20 | 특허권 | 인증서버를 통한 멀티미디어 기기의 복제 방지 방법 및 시스템 |

| 21 | 특허권 | OTT 서비스를 이용한 방송스트림의 타임머신기능을 제공하는 멀티미디어 기기 및 타임머신 기능 제공방법 |

나. 사업의 개요

(1) 산업의 특성

기존 셋톱박스 시장은 메이저 업체들의 과점화가 뚜렷해지고 있으며, 국내의 경우, 과거 아날로그 방송 종료와 최근 디지털 방송에서 UHD FULL HD급 화질의 전환으로TV 수신기로의 단순한 기능에서 벗어나 양방향 콘텐츠를 즐길 수 있는 다기능 OTT 제품으로 이용되는 IPTV용 제품에 대한 수요 증가의 영향을 받고 있습니다. OTT 서비스 시장의 매출 규모 증대만이 점쳐지는 것이 아니라 영상 콘텐츠 시장의 판도 자체가 변화하는 조짐이고, 단순히 콘텐츠를 전달해 주는 서비스를 넘어 점차 오픈 플랫폼으로 진화하고 있습니다

가) 기간산업의 특성

디지털 셋톱박스 산업은 기간 산업적인 성격을 갖고 있습니다. 디지털 방송 인프라 구축의 중심으로서 국가 방송 산업의 근간이 될 수 있는 산업입니다.

나) 가전제품과 방송산업용 제품의 교집합적 특성

셋톱박스 산업은 단순 가전제품으로서의 성격뿐 아니라 방송산업과 연관이 있는 산업입니다. 다른 가전제품과 달리 위성, 케이블, IPTV, OTT 등의 방송 산업의 활성화 및 발전 정도에 따라 수요가 발생 하므로 방송산업용 제품으로서의 교집합적인 특성이 있습니다. 이러한 특성으로 인해 각 국가의 방송정책의 영향을 많이 받고 있으며, 디지털 방송산업의 성장에 영향을 받습니다. 전 세계적인 디지털 방송 전환, 4K 등 고화질 제품 수요, 인터넷 보급 확대로 인해서 디지털 셋톱박스의 수요는 증가할 것으로 전망되고 있습니다.

다) 공공성

방송 신호를 대다수의 사람에게 수신 및 변환하며 방송산업 확산의 매개체 역할을 한다는 점에서 공공적인 성격을 가진 산업이라고 할 수 있습니다. 디지털 방송의 수용성을 높여주는 역할을 하며, 다수의 시청자에게 광범위하게 영향을 줄 수 있는 산업입니다.

라) 제품별 진입장벽이 다른 산업

디지털 셋톱박스 산업은 제품별로 진입 장벽이 상이한 산업입니다. FTA(Free To Air, 무료 방송 수신기)와 같은 Low-End 제품의 경우 기술적인 진입 장벽이 낮아 중국 등의 낮은 인건비를 이용할 수 있는 국가 및 많은 국내 업체가 난립하고 있습니다. 하지만, CI(Commom Interface), CAS(Conditional Access System, 제한적으로 방송을 수신하는 셋톱박스) 의 경우 방송을 수신해서 안정적으로 높은 화질을 출력하기 위해서는 높은 수준의 기술이 요구되는 시장으로 상대적으로 높은 기술적인 진입 장벽이 존재합니다.

마) 수출주도형산업

셋톱박스 산업은 국내외적인 시장 규모의 차이가 크게 존재하는 산업으로서 국내셋톱박스 업체는 수출 위주의 산업 형태를 유지하고 있습니다.

(2) 산업의 성장성

세계 각국의 시장은 자체 일정에 따라 지상파 아날로그 방송 중단에 이은 디지털 방송 서비스 보급의 확대로 유럽과 북미 등 선진국을 선두로 꾸준히 규모가 커지고 있으며, 개발도상국에서는 정부 주도하에 방송통신의 디지털화에 따른 산업 전반에 대한 경제적 파급효과를 유도하는 디지털 발송통신 관련 대규모 사업들을 추진하고 있습니다.

가) 국내

디지털셋톱박스 시장의 성장은 TV 수신기로서의 단순한 기능에서 벗어나 양방향 콘텐츠를 즐길 수 있는 다기능·스마트 셋톱박스로 발전하는데 기인하고 있습니다. 특히 아날로그 방송 종료로 인한 ‘디지털 방송으로의 전환’과 방송과 통신의 융합에 따른 OTT용 셋톱박스의 수요증가에 기폭제로 작용할 것으로 기대하고 있습니다. 또한 방송기술 측면에서 디스플레이 해상도가 4K UHD 로 진화하면서 소비자들의 수요가 지속적으로 확대될 수 있는 시장 환경이 조성되고 있습니다.

방송통신위원회는 2019년3월13일 발표한 ‘방송시장경쟁상황평가’에서 2017년 유료방송가입자 중 IPTV 가입자가 통계작성 이후 처음으로 종합유선방송 가입입자를 추월했다고 발표하였습니다. 이는 OTT 서비스가 다양해면서 이를 통합하여 제공하는 OTT 디바이스에 대한 필요성도 커졌으며, 위성, 케이블, 지상파의 경우 소비자의 needs를 만족시킬 수 있는 양방향 서비스가 불가능하기 때문으로 보입니다. 양방향 디지털 서비스 제공, VOD판권 투자를 통한 소비자 만족 증대, 스마트셋톱박스 개발을 통한 지속적 품질개선, 초고화질 UHD투자에 기인하여 IPTV와 OTT 디바이스는 지속적으로 시장점유율이 향상될 것으로 전망됩니다.

나) 해외

세계 디지털 셋톱박스 시장은 선진국에 이은 신흥국의 디지털 방송 전환수요, 선진국제품의 고급화 및 사물인터넷 허브로서의 기능 확대 등으로 성장이 지속될 것으로 전망되고 있습니다.

신흥 시장 각국정부는 국가 인프라 구축 및 경기 부양을 위해 디지털 전환을 추진하고 있으며, 중국과 브라질, 러시아 등의 국가들 또한 향 후 아날로그 방송을 순차적으로 종료할 예정이라고 발표하였습니다. 또한 기존 시장은 유료방송업체 중심으로 구성되어 있어 신규 업체 진입 장벽이 높은 구조였으나 애플과 구글, 아마존, 인텔 등 글로벌 IT기업이 스트리밍 서비스를 중심으로 관련 제품을 출시하고 있으며, 기존 셋톱박스 시장 역시 OTT 서비스의 성장이 새로운 성장 동력이 되고 있습니다.

OTT 셋톱박스 시장이 각광받는 이유는 다수의 OTT 서비스가 공존하면서 복수의 OTT 서비스들을 제공할 창구에 대한 니즈가 증가하였기 때문입니다. 미국의 경우, Youtube를 포함한 Netflix, Hulu 등 거대 OTT 사업자들이 시장을 대부분을 점유한 상태이며, 기존 유료TV 사업자들이 OTT 시장으로 진입하여 양질의 콘텐츠를 제공하고 있습니다. 그리고 오리지널 콘텐츠를 보유한 OTT 사업자들은 배타적, 독점적으로 콘텐츠를 제공하면서 서비스들이 차별화되고 있습니다. 이로 인해 이용자들은 선호 콘텐츠를 제공하는 서비스를 바꿔가며 이용하거나, 복수의 서비스를 가입하여 시청하는 비율이 높아지면서, OTT 서비스들을 통합하여 제공할 수 있는 플랫폼의 중요성이 증가하고 있습니다. OTT 서비스가 양질의 콘텐츠를 제공하면서 더 이상 모바일 디바이스나 PC에서만 이용이 국한되지 않고 TV와 연결하는 유료방송 플랫폼 역할을 수행하는 것이 가능해 졌기 때문입니다.

GRAND VIEW RESEARCH에 따르면 세계 OTT 셋톱박스 수요는 2018년 1,326만개에서 연평균 9.0%성장하여 2025년에는 2,384만개에 이르고, 시장규모는 2018년 16.8억달러에서 연평균 8.8%성장하여 2025년에는 29.8억달러를 기록 할 것으로 전망하였습니다. 지역별로는 디지털전환과 인터넷보급률이 낮은 중동과 라틴아메리카가 성장률이 높을 것으로 나타났습니다.

[세계 OTT 셋톱박스 시장 규모]

| (단위 : 백만달러) |

|

지역 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

CAGR |

|---|---|---|---|---|---|---|---|---|---|---|

|

Asia Pacific |

882 |

934 |

988 |

1,052 |

1,131 |

1,227 |

1,337 |

1,460 |

1,594 |

8.3% |

|

Europe |

227 |

249 |

272 |

297 |

327 |

362 |

402 |

445 |

491 |

10.4% |

|

Latin America |

30 |

38 |

46 |

55 |

65 |

78 |

93 |

110 |

128 |

18.9% |

|

Middle East & Africa |

19 |

24 |

29 |

35 |

42 |

50 |

58 |

68 |

79 |

18.0% |

|

North America |

416 |

439 |

462 |

488 |

519 |

555 |

596 |

639 |

683 |

6.7% |

|

총합계 |

1,575 |

1,683 |

1,797 |

1,926 |

2,083 |

2,272 |

2,485 |

2,721 |

2,976 |

8.8% |

자료 : GRAND VIEW RESEARCH (2019)

[세계 OTT 셋톱박스 시장 수요]

| (단위 : 천개) |

|

지역 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

CAGR |

|---|---|---|---|---|---|---|---|---|---|---|

|

Asia Pacific |

7,311 |

7,784 |

8,280 |

8,851 |

9,551 |

10,401 |

11,373 |

12,460 |

13,649 |

8.7% |

|

Europe |

1,717 |

1,886 |

2,062 |

2,256 |

2,484 |

2,754 |

3,059 |

3,398 |

3,769 |

10.6% |

|

Latin America |

197 |

263 |

334 |

414 |

506 |

614 |

738 |

879 |

1,039 |

20.8% |

|

Middle East & Africa |

108 |

139 |

172 |

209 |

250 |

299 |

53 |

415 |

484 |

18.8% |

|

North America |

3,034 |

3,184 |

3,333 |

3,501 |

3,709 |

3,963 |

4,249 |

4,562 |

4,896 |

6.6% |

|

총합계 |

12,368 |

13,256 |

14,181 |

15,231 |

16,500 |

18,030 |

19,772 |

21,713 |

23,836 |

9.0% |

자료 : GRAND VIEW RESEARCH (2019)

OTT 셋톱박스 시장은 상기 기술한 OTT 서비스의 성장과 함께 다음의 몇 가지가 성장요소라고 판단됩니다.

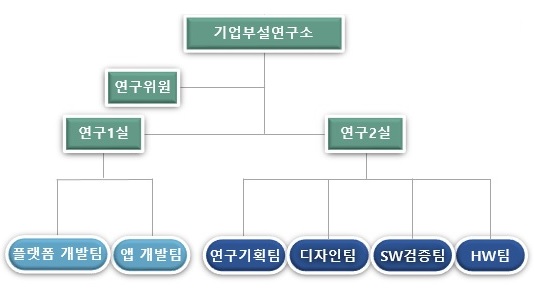

첫째로, 고퀄리티의 OTT 서비스와 OLED Tv, 4K UHD Tv, 3D Smart Tv 등의 고성능 신제품이 등장하였고, 가구의 가처분 소득과 각국의 중산층이 점점 증가하면서 이러한 고화질, 고음질의 다양한 콘텐츠와 OTT 디바이스에 대한 소비 수요 증가입니다. 둘째로는 인터넷보급률의 증가입니다. International Telecommunications Union에 따르면 2016년에 이미 35억명이 인터넷에 접속하였고, the Broadband Commission 에 따르면 2020년이면 태블릿과 스마트폰을 통해 인터넷에 접속하는 인구가 65억명에 이를 것이라고 예상하였습니다. 또한 초고속 인터넷의 보급가정은 아시아가 365백만, 서유럽 141만을 기록하는 등 지속적으로 증가하고 있습니다. 이러한 인터넷 보급률 증가는 OTT 서비스증가와 더불어 수요시장 증대를 견인할 것으로 전망됩니다.

[Broadband 보급 가구 수]

| (단위 : 백만) |

|

|

자료 : GRAND VIEW RESEARCH (2019) |

OTT와 함께 당사의 주요 제품군인 위성과 OTT 기능이 가능한 하이브리드 셋톱박스의 경우도 OTT의 성장과 함께 수요가 증가하고 있습니다. 이는 중동 및 북아프리카 시장을 비롯한 인터넷 기반 시설이 있으나, 타 시장대비 열악하여 주로 위성 방송 위주의 시장이 발달되어 있는 시장의 경우 FTA 등 비교적 저사양의 셋톱박스 수요가 많은 시장입니다. 그러나 고유가로 인해 잠재적 구매력이 높은 시장으로, High-End 기능을 갖춘 OTT 셋톱박스 제품이 출시되면서 기존의 위성 기능에 OTT 기능이 추가된 High-End 제품에 대한 관심과 수요가 꾸준히 증가하고 있습니다. 현재 당사의 Hybrid 제품의 수요 또한 OTT 만큼의 증가세를 보이는 상황이며, 한국 업체 중 중동/아프리카 Open market 거래 업체는 당사가 유일한 상황입니다. GRAND VIEW RESEARCH에 따르면 하이브리드 셋톱박스 시장 수요는 2018년 489만개에서 연평균 9.9%성장하여 2025년에는 1,014만개에 이르고, 시장규모는 2018년 3.2억달러에서 연평균 8.0%성장하여 2025년에는 5.9억달러를 기록 할 것으로 전망하였습니다.

[세계 하이브리드 셋톱박스 시장 규모]

| (단위 : 백만달러) |

|

지역 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

CAGR |

|---|---|---|---|---|---|---|---|---|---|---|

|

Asia Pacific |

83 |

101 |

118 |

133 |

147 |

159 |

170 |

179 |

188 |

8.1% |

|

Europe |

80 |

97 |

112 |

125 |

136 |

146 |

154 |

162 |

169 |

7.1% |

|

Latin America |

22 |

28 |

33 |

37 |

41 |

46 |

49 |

53 |

57 |

9.7% |

|

Middle East & Africa |

19 |

24 |

28 |

31 |

34 |

37 |

40 |

42 |

44 |

8.2% |

|

North America |

59 |

72 |

84 |

94 |

104 |

113 |

121 |

128 |

135 |

8.3% |

|

총합계 |

264 |

322 |

374 |

420 |

462 |

500 |

534 |

564 |

593 |

8.0% |

자료 : GRAND VIEW RESEARCH (2019)

[세계 하이브리드 셋톱박스 시장 수요]

| (단위 : 천개) |

|

지역 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

CAGR |

|---|---|---|---|---|---|---|---|---|---|---|

|

Asia Pacific |

1,538 |

1,942 |

2,332 |

2,713 |

3,087 |

3,458 |

3,817 |

4,180 |

4,550 |

11.8% |

|

Europe |

1,171 |

1,426 |

1,652 |

1,854 |

2,034 |

2,197 |

2,338 |

2,469 |

2,592 |

7.8% |

|

Latin America |

261 |

325 |

386 |

444 |

499 |

553 |

603 |

653 |

704 |

10.5% |

|

Middle East & Africa |

189 |

233 |

272 |

309 |

344 |

376 |

405 |

434 |

462 |

9.2% |

|

North America |

783 |

960 |

1,119 |

1,264 |

1,397 |

1,520 |

1,630 |

1,735 |

1,836 |

8.6% |

|

총합계 |

3,940 |

4,886 |

5,761 |

6,584 |

7,361 |

8,105 |

8,794 |

9,471 |

10,143 |

9.9% |

자료 : GRAND VIEW RESEARCH (2019)

다) 시장의 분류 및 각 시장별 특성

셋톱박스 시장은 크게 사업자 성격, 방송매체, 화질, 부가기능 등에 따라 다양한 형태로 구분이 가능하며, 그 내용은 다음과 같습니다.

[셋톱박스의 시장 분류]

|

구 분 |

설 명 |

|

|

사업자 성격 |

무료방송용 수신기(FTA) |

단순형 수신기로 암호화되어 있지 않은 방송을 방송방식과 채널 정보만을 일치시켜 무료채널을 수신하는 제품 |

|

범용유료방송용 |

수신기 자체가 유료방송을 지원하지 않고 외부 CAM(Conditional Access Module)을 연결할 인터페이스만을 제공하여 시청자가 Smart Card를 구입하면 여러 개의 유료방송 시청이 가능한 제품 |

|

|

수신제한장치 (CAS) 내장 |

제한수신시스템 내장형 셋톱박스로 유료 가입된 특정 채널을 수신하며, CAS기술을 보유한 업체만이 생산할 수 있으며, 주로 Operator Market에서 유통되는 제품 |

|

|

방송 매체 |

위성방송용 |

방송위성(BS) 및 통신위성(CS)으로부터 오는 전파를 파라볼라 안테나로 수신하고 그것을 튜닝하는 기능을 수행하는 셋톱박스 |

|

케이블방송용 |

디지털케이블 방송을 수신하는 셋톱박스로 일반시장보다는 케이블 방송사의 사양에 맞게 개발되어야 하며, ODM시장이 대부분을 차지함 |

|

|

지상파방송용 |

디지털지상방송 전파를 수신하는 셋톱박스로 유럽에서 본격적인 시장이 형성되고 있지만 저가형 제품군이 많음. |

|

|

IPTV/OTT방송용 |

인터넷 TV 기능을 내장한 복합제품으로 디지털방송과 인터넷을 접속 하는 셋톱박스 |

|

|

화질 |

SD |

표준 화질 |

|

HD |

고화질, SD의 4배 수준의 선명도를 가짐 |

|

|

UHD |

초고화질로, HD의 4배 수준의 선명도를 가짐 |

|

|

PVR 부가 기능 |

PVR |

HDD를 내장하여 별도의 테이프 없이 디지털방송을 녹화, 재생함으로써 원하는 시간에 원하는 방송을 볼 수 있도록 설계된 수신기 |

|

Non-PVR |

PVR과 같은 녹화기능이 없는 제품으로 Zapper라 지칭되기도 함 |

|

|

유통 시장 |

Closed Market |

방송사업자를 통해 셋톱박스가 공급되는 형태의 시장. 전체 시장 규모의 Semi Closed Market을 포함하여 70~80%를 차지하는 것으로 알려져 있음 |

|

Semi-Closed |

방송사업자가 복수의 수신기 업체를 선정하여, 소비자들에게 선택권을 부여하는 방식의 유통 방식 |

|

|

Open Market |

일반 제조업체와 같이 유통업자를 중간에 끼어 제품을 유통시키는 방식 |

|

자료: 전자정보센터, 하나금융경영연구소(2014년) 재구성

우선 사업자 성격별로 구분할 수 있습니다. 사업자성격별로 무료 방송을 수신하는 FTA(Free To Air), 유료 방송용 방송 신호를 제한적으로 수신하는 수신제한장치 CAS(Conditional Access System), 범용 유료 방송용인 CI(Common Interface)로 분류될 수 있습니다.

FTA용 셋톱박스는 무료로 수신할 수 있는 방송만 시청이 가능하도록 되어 있는 제품으로 기술적으로 다른 제품 대비 진입 장벽이 비교적 낮은 제품입니다.

이와 달리 CAS용 셋톱박스는 셋톱박스 내에 수신제한장치를 내장하여 컨텐츠 구매를 한 유료 가입자에 한해 해당 유료 컨텐츠에 접속할 수 있도록 설계된 셋톱박스입니다. 유료 프로그램들을 암호화하는 보안 과정을 통해 돈을 지불해야만 시청이 가능하도록 한 장치를 의미합니다.

한편, CI용 셋톱박스는 수신 제한 장치를 꽂는 모듈이 외부에 장착되어 있어 다른 타입의 스마트 카드를 꽂아도 유료 방송 시청이 가능하도록 설계된 셋톱박스를 말합니다. 셋톱박스 내에 CAS가 내장되어 있지 않고 가입자가 이를 구매하거나 방송사업자로부터 지급 받아 장착을 해야 방송 시청이 가능한 범용 유료방송용 셋톱박스 입니다. CI용 셋톱박스는 소비자가 모듈(CAM)이나 스마트 카드의 구입을 통해 원하는 방송을 수신할 수 있다는 장점이 있으나 수신제한 모듈 추가 구입에 따른 경제적인 부담이 있습니다.

초기엔 FTA가 주가 되어 셋톱박스가 제작되었으나 최근에 와서는 방송사업자의 영업전략 등의 이유(선별적인 시청자에게만 접근 권한을 내줌으로써 방송사업자의 수익성에 도움을 줄 수 있음)로 CAS 및 CI의 비중이 늘고 있으며, 현재 당사는 CAS, CI를 주력시장으로 하고 있으며, 매출에 있어서도 높은 비중을 차지하고 있습니다.

[사업자 성격별 구분에 따른 특징]

|

구분 |

무료방송용수신기 (FTA) |

범용유료방송용수신기 (CI) |

수신제한장치 (CAS) |

|

위성 방송 |

무료방송 채널 전용 수신기 |

시청자가 시청을 원하는 유료방송을 CAM(수신제한장치 모듈)과 스마트 카드를 구입하여 슬롯에 장착하고 시 청할 수 있는 수신기 |

특정 방송사업자가 자신의 영업 전략에 따라 선택한 수신 제한 시스템에 따라 해당 스마트 카 드를 구입 / 장착하여 시청 할 수 있는 수신기 |

|

가 격 |

저 |

중 |

저 |

|

마 진 |

저 |

중 |

저 |

두 번째로 수신하는 방송매체에 따라 위성 방송용, 케이블 방송용, 지상파 방송용, IPTV, OTT 방송용으로 분류됩니다.

위성 방송용은 방송 및 통신위성으로부터 오는 전파를 파라볼라 안테나로부터 수신하고 해당 신호를 튜닝하는 기능을 수신하는 셋톱박스입니다. 위성 방송의 광역성(넓은 지역에서 신호를 받도록 하게 해주는 역할)으로 인해 시장에서는 주가 되었다가 인터넷 보급의 증가로 점유율은 지속적으로 감소하는 추세입니다.

케이블 방송용은 안테나를 필요로 하는 위성 방송용이나 디지털 지상파 방송용과 달리시청자의 셋톱박스까지 케이블 연결을 통해 시청이 가능하도록 하는 셋톱박스 입니다. 케이블 방송은 케이블 연결을 통해 쌍방향 서비스가 가능하지만 위성이나 디지털 지상파 방송의 경우 쌍방향 서비스를 위해선 별도의 유선 회선이 필요하다는 점이 다르다고 할 수 있습니다.

지상파 방송용 셋톱박스는 디지털 지상파 방송을 수신하는 셋톱박스이며, IPTV 방송용은 인터넷TV기능을 내장한 셋톱박스로 디지털방송과 인터넷을 접속하는 셋톱박스입니다. 일반적으로 지대가 평평한 미국의 경우 케이블 방송을 중심으로 발달된 시장이며, 유럽의 경우 국가간의 이동이 잦아 자국방송을 시청하기 위해 위성을 중심으로 시장이 발달되어 있습니다. 이와 같이 셋톱박스의 시장 발달 형태는 각 나라 지형의 특색에 따라 다를 수 있습니다.

OTT 방송용은 넓게는 IPTV를 포괄하는 개념으로 비슷하나 세부적으로 차이를 살펴보면 IPTV는 인터넷망 사업자(SKT, LG, KT)가 자신의 망을 통하여 제공하는 텔레비전 서비스라고 볼 수 있으며, OTT는 망 소유와 상관없이 미디어 사업자(넷플릭스, 옥수수, pooq 등)가 인터넷을 통해 자신들의 미디어를 제공하는 것이라고 볼 수 있습니다. 이러한 OTT 셋톱박스는 기존 셋톱박스에 TV용 어플리케이션, 인터넷 기능, 게임 기능 등을 추가하여 TV를 스마트화시키고 모바일기기와도 연동하여 소비자로 하여금 자유롭게 원하는 콘텐츠를 소비할 수 있도록 하고 있습니다.

송출방식별로 기본적인 구성은 유사하나 케이블 방송용과 IPTV/OTT 방송용 셋톱박스는 안테나를 필요로 하지 않지만, 위성 방송용이나 지상파 방송용은 안테나를 필요로 한다는 점에서 차이가 있습니다. 케이블, IPTV/OTT 방송용 셋톱박스는 양방향 서비스가 용이하나 위성 방송용이나 지상파 방송용은 현 상태로는 쌍방향 서비스를 제공하기 위해 전화 회선 등의 유선 회선이 별도로 필요합니다.

세 번째로는 화질에 따른 분류로 표준화질인 SD와 고화질인 HD 그리고 UHD시장으로 나눌 수 있습니다.

SD는 Standard Definition급 방송신호를 수신 및 변환하여 TV화면에 송출해주는 셋톱박스이며, HD는 High Definition급을 수신 및 변환하여 송출하는 것으로 SD급에 비해 4배에 이르는 선명도를 가진 것으로 알려져 있습니다. UHD는 Ultra High Definitio 급의 4K해상도로 Full-HD보다 4배 높은 해상도로 입체영상처럼 느껴질 정도의 화면으로 매우 선명합니다. 현재 셋톱박스 시장은 SD 및 HD에서 UHD로 넘어가는 단계에 있으며, 디지털 전환 정책에 따라 점차 UHD용 셋톱박스의 시장규모가 확대될 것으로 전망됩니다.

네 번째 분류법은 PVR 부가 기능에 따른 분류법으로 PVR(Personal Video Recording), Non PVR 시장으로 나뉠 수 있습니다.

PVR은 셋톱박스 내에 하드디스크를 내장하여 VCR기능을 구현하는 제품이며, Non-PVR은 이런 부가기능이 추가되지 않은 제품입니다. PVR을 내장한 제품이 그렇지 않은 제품에 비해 안정적으로 레코딩 기능을 수행할 수 있도록 하기 위해 필요한 기술 수준이 높으며, 이로 인해 Non-PVR에 비해 수익성이 더 좋은 제품입니다. 최근에는 다양한 기능을 원하는 소비자 요구로 인해 PVR 시장이 증가할 것으로 전망되고 있습니다.

다섯번째 분류법은 시장 형태(유통구조)에 따라 구분하는 법입니다. 시장 형태별로 폐쇄형 시장(Closed Market)과 개방형 시장(Open Market), 그리고 폐쇄형과 개방형의 중간단계인 반개방형(Semi-Closed)시장으로 구분됩니다.

폐쇄형(방송사업자 시장 또는 Closed Market이라고 함, 이하 Closed Market)은 방송사업자 및 통신사업자가 셋톱박스 공급업체를 선정하고, 그 업체로부터 셋톱박스를 공급받아 가입자에게 공급해주는 구조로 방송사향 시장(Operator Market)이라고도 합니다. 초기 디지털 위성방송 시장의 규모가 협소할 당시 방송사업자들의 가입자 확보를 위한 공격적인 마케팅 전략으로 셋톱박스에 대한 보조금 지원이 있었습니다. 이렇게 형성된 초기 환경으로 인해 Closed Market은 현재 전체 셋톱박스 시장의 약 70~80%를 차지하는 것으로 추정되고 있습니다. 특히 북미, 유럽 등의 선진 시장은 대부분이 Closed Market 구조를 갖추고 있으며, 한국 역시 Closed Market 시장 형태가 주를 이루고 있습니다. Closed Market은 대규모 생산에 따른 원가 절감이란 장점이 있는 반면, 입찰을 통한 시장 참여형태로 판매가가 낮게 형성되어 있는 특징이 있습니다.

반면, 개방형(일반소비자 시장 또는 Open Market이라고 함, 이하 Open Market)은 방송사업자와는 별도인 딜러를 통해서 셋톱박스가 공급되는 시장을 의미하는 것으로 Open Market은 입찰 형식이 아닌 제품을 유통처에 공급하는 형태로 높은 마진을 얻을 수 있다는 이점이 있지만 Closed Market에 비해 대규모 수주에 어려움이 있습니다.

반개방형(Semi-closed) 시장은 이 두 가지의 특성이 혼합된 시장을 의미하는 것으로 Open Market과 같은 경로로 판매되지만 방송 사업자의 승인을 받는 몇몇의 CAS 제품을 판매하여 소비자에게도 선택권이 부여가 되는 형태의 시장을 의미합니다.

아직까지는 Closed Market의 비중이 절대적으로 높으나, 방송사업자가 직접 셋톱박스를 구입하여 소비자에게 전달하는 Closed Market의 경우 방송사업자에게 운전자본 부담을 가중시킬 수 있다는 단점이 있습니다. 방송사업자 시장의 경쟁이 심화되고, 이로 인한 원가 절감의 필요성이 제기되고 있는 점을 감안한다면, 향후 방송사업자가 직접 업체를 선정하여 구매하는 형태보다는 Semi-Closed Market이나 Open Market이 점차 그 비중을 확대해나갈 것으로 판단됩니다. 또한, 소비자의 경우, 디지털 방송 및 콘텐츠의 다변화, 관련 IT 체계의 발전에 따라 방송 수요 수준 및 기호의 수준과 질이 높아질 것으로 사료되는 바, 이를 충족하기 위한 다변화된 셋톱박스 시장이 발전할 것으로 예상됩니다. 이러한 소비자의 성향 및 수준 변화에 따라 Semi-Closed Market이나 Open Market의 비중이 높아질 가능성이 있다고 판단됩니다.

[시장형태별 구분에 따른 특징]

|

일반소비자 시장 (Open Market) |

ㆍ일반 전자제품과 같이 제조업체가 일반시장에 공급하고 소비자는 원하는 제품을 선택하여 다양한 형태의 무료 또는 유료방송을 시청할 수 있도록 하는 셋톱박스 시장으로 전체시장의 20~30%를 차지 ㆍ방송사업자 시장에 비하여 시장규모도 작고, 특히 제품마다 다양하고 특성화된 기술을 적용하여야 하는 어려움이 있고 제품의 수명 주기가 짧기 때문에 다품종 소량생산에 적합하여 대규모 대형 제조사가 진입하기 어려운 시장 ㆍ방송사업자 시장에 비하여 이익율이 높은 편 |

|

방송사업자 시장 (Closed Market) |

ㆍ방송사업자가 미리 복수의 수신기 업체를 선정하고 그 업체들로부터 공급받는 형태로, 특정 가입자를 대상으로 전용 유료방송을 시청할 수 있도록 하는 셋톱박스 시장으로 전체시장의 70~80%를 차지 ㆍ자본력과 대규모 가입자를 확보하고 있는 대형 방송사업자 중심 ㆍArris(미국), Technicolor(프랑스) 등 세계 유수의 가전업체가 시장 지배 ㆍ대량생산에 따른 원가절감이라는 장점이 있으나, 대규모 수요 거래처에게 입찰 등을 통해 납품하기 때문에 아주 낮은 판매가로 판매되어 매출이익율은 극히 낮은 편 |

|

Semi-closed 시장 |

ㆍ방송사업자가 우수한 제품들을 테스트하여 판매승인을 하고 가입자들이 일반소비자 시장에서 직접 구매 ㆍ초기 자본력이 강하지 못한 방송사업자 중심 ㆍ최근 들어 방송사업자의 재정 부담을 완화할 수 있는 형태로 증가 추세 |

출처: EIC 자료 재구성

라) OTT와 OTT 셋톱박스 시장

TV, PC, 모바일, 태블릿 PC 등 콘텐츠를 소비할 수 있는 디바이스가 확대되면서 이용자들은 시·공간적 제약을 뛰어넘어 언제 어디서나 자신이 원하는 콘텐츠를 원하는 시간에 맞춰 소비할 수 있는 환경이 구현되었습니다.

이와 같이 ‘언제 어디서나 어떠한 단말기(anywhere, anytime, any device, AWATAD)’로도 콘텐츠를 이용할 수 있는 환경이 도래됨에 따라 인터넷을 기반으로 한 동영상 서비스인 OTT(Over The Top)가 빠르게 정착하기 시작하였습니다.

OTT(Over-The-Top) 서비스란 초기에는 Top이 TV에 연결되는 셋톱박스(Set-Top-Box)를 의미하여, TV 셋톱박스와 같은 단말기를 통한 제3의 독립사업자들에 의해 영화, TV프로그램 등의 프리미엄 콘텐츠를 주문형 비디오(VOD)방식으로 제공하는 서비스를 지칭하였으나, 현재는 기존의 통신 및 방송 사업자와 더불어 제3사업자들이 인터넷을 통해 드라마나 영화 등의 다양한 미디어 콘텐츠를 제공하는 서비스로 정의하고 있습니다.

OTT서비스의 종류는 그 형태에 따라 VOD, 텍스트 및 이미지, 메시지, VOIP, Application등이 있으며, 통상적으로 인터넷 또는 모바일, 케이블 또는 IPTV 등에서 제공되는 VOD 서비스를 의미하나 최근에는 Netflix, Youtube와 같이 독립적인 형태의 서비스도 발전하고 있습니다.

- VOD : 가입자의 요구에 따라서 원하는 시간에 원하는 내용(영화, 뉴스, 드라마 등의 영상 기반 서비스)을 이용할 수 있는 쌍방향 서비스.

- 텍스트/이미지 : 인터넷을 통해 실시간으로 이미지나 텍스트를 전송하는 플랫폼을 의미.

- VOIP : IP네트워크를 활용해 전화서비스를 구현함으로써, 전화 사용자들이 시내전화 요금만으로 인터넷, 인트라넷 환경에서 시외 및 국제전화 서비스를 받을 수 있고 저렴한 요금이 강점.

- Application : 스마트폰, 태블릿 PC 등에 다운받아 사용할 수 있는 응용프로그램.

OTT의 상품 유형은 소비자들이 직접 체감할 수 있는 요금이나 서비스 형태에 따라 가입비형, PPV(Pay Per View)형, 광고 기반형, TV 포털형 등 4가지 유형으로 분류할 수 있습니다.

- 가입비형 : 매달 일정 금액을 지불하고 제한 또는 무제한으로 비디오를 시청하는 형태로, 넷플릭스가 제공하는 OTT 서비스가 이에 해당함.

- PPV(Pay Per View) : 고객이 시청하는 비디오마다 건당으로 과금하는 유형으로, 애플의 ‘Apple TV', 아마존 VOD, 블록버스터의 ’Movielink' 등이 이에 해당함.

- 광고 기반형 : 고객이 콘텐츠 비용을 지불할 필요가 없는 유형으로 광고를 시청해야하는 불편함이 있으며, ‘Hulu.com'이나 ’YouTube' 등이 이 유형에 속함.

전통적 콘텐츠 플랫폼이 일방성을 가졌다면, VOD(Video-on-demand)를 통한 서비스는 유저와 양방향 소통이 가능합니다. 스마트 기기 및 초고속 인터넷의 발전에 힘입어 VOD가 상용화되자, 콘텐츠 시청자들 또한 ‘주는 대로 보는 시청자’에서 ‘원하는 것을 선택하는 시청자’로 진화하였고, 보고 싶은 콘텐츠를 보기 위해 정해진 시간에 TV를 찾는 것이 아니라, 원하는 시간에 원하는 기기로 콘텐츠를 보고 있습니다.

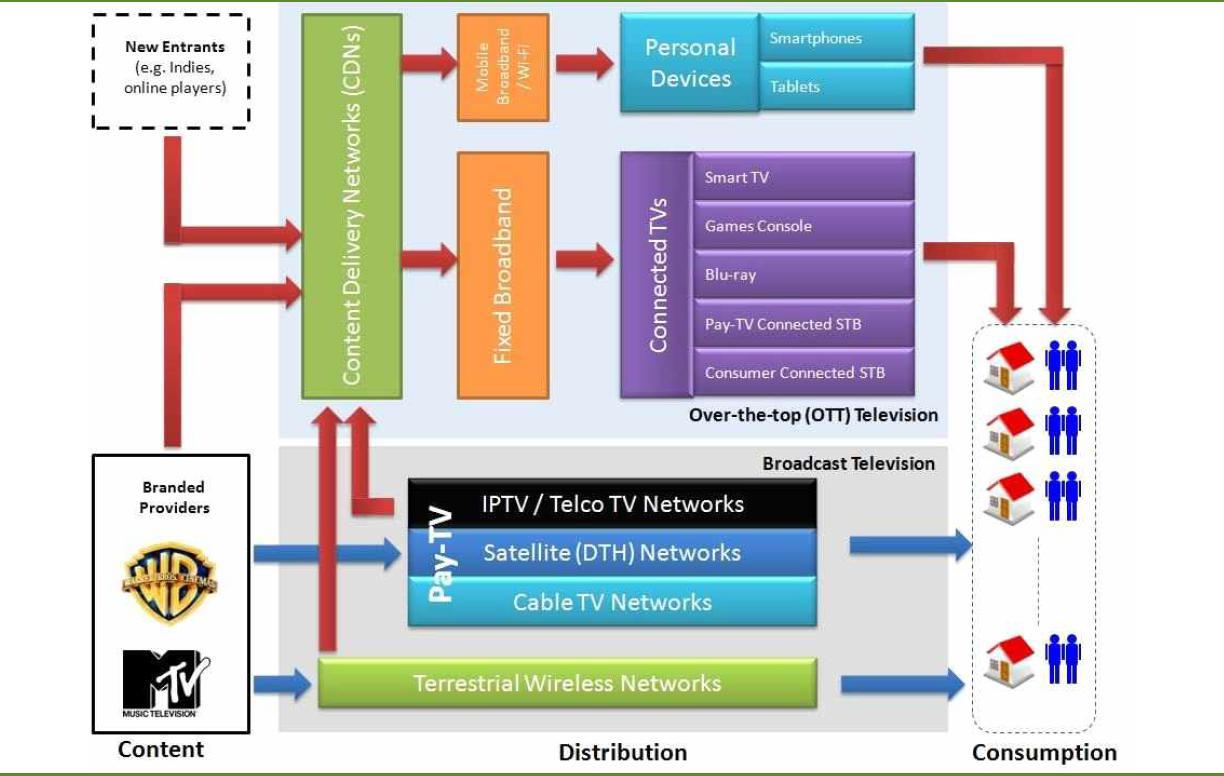

[OTT 서비스 구조]

|

|

자료:nacobo.com |

이는 수집한 콘텐츠를 서비스 플랫폼에서 인터넷을 이용하여 단말 단 서비스를 제공하는 프로세스로 다음과 같습니다.

[OTT 서비스 프로세스]

|

프로세스 |

내용 |

|

콘텐츠 |

· 다양한 방송/콘텐츠(VOD, 실시간방송, 이미지, 텍스트 등) 수집 · 디지털 콘텐츠 보호 관리 기술인 DRM 적용 |

|

서비스 플랫폼 |

· 다양한 단말 환경을 위한 콘텐츠 변환 및 관리 · 인터넷 속도 환경을 고려한 콘텐츠 전달, 유료고객의 경우 인증 절차 수행 |

|

네트워크 |

· 유무선 인터넷을 통한 Any time, Any where 서비스 콘텐츠 전송 |

|

단말 단 서비스 |

· IPTV, 셋톱박스, 스마트기기, PC 등 단말을 통한 서비스 제공 · 웹사이트, 단말 웹 App, SNS 등 활용 |

콘텐츠가 제공자로부터 소비자까지 제대로 전달될 수 있도록 하기위해 프로세스 별로 다양한 시장참여자가 존재하며 기술적으로는 OTT 동영상 제공기술(동영상 압축기술, 스트리밍기술, VOD 관련기술, DRM기술), OTT 소프트웨어 기술(OS소프트웨어, 미들웨어기술, 어플리케이션 개발 기술), OTT 하드웨어 기술( 스마트TV, 게임콘솔, 태블릿, 셋톱박스 등 )이 필요하며, 산업군으로는 콘텐츠, 플랫폼, 디바이스의 3가지 분야로 나눌 수 있습니다.

[분야별 주요 국내외 업체 현황]

|

분야 |

국내 |

해외 |

|

|---|---|---|---|

|

OTT |

콘텐츠 제작 |

KBS, MBC, SBS, CJ E&M, |

CBS, HBO, NBC, Netflix, |

|

스트리밍/VOD기술 |

삼성전자, LG전자, SK텔레콤, |

ZTE, Huawei, Sony, AT&T, |

|

|

OTT |

플랫폼 |

아프리카TV, 판도라TV, 티빙, |

Netflix, Amazon Prime, |

|

미들웨어 관련 |

씨디네트웍스, 지로드, |

Akamai, Brocade, Cisco system, limelight 등 |

|

|

네트워크 |

SK텔레콤, KT, LG 유플러스, |

AT&T, Verizon, NTT, Comcast, |

|

|

OTT |

모바일기기 |

삼성, LG, 아이리버, TG삼보 등 |

ZTE, Huawei, Shaomi, Apple, |

|

TV |

삼성, LG |

Panasinoc, Sony, Philips |

|

|

셋톱박스 |

가온미디어, 휴맥스, 디엠티, |

Arris, Roku, Apple, Google, |

|

|

게임콘솔 |

- |

Nintendo, Sony |

|

|

데스크톱/노트북 |

삼성, LG, 한성컴퓨터 등 |

Dell, Apple, Asus, Lenover, HP, Toshiba 등 |

|

2000년대 중후반 넷플릭스 및 아마존과 같은 OTT(Over-the-top) 사업자의 등장은 콘텐츠 플랫폼 업계에 혁신적인 변화를 가져왔습니다. 케이블TV 사업자 대비 높은 가격 경쟁력을 갖춘 OTT는 미국 내 코드커팅(유료방송 서비스 해지)을 불러일으켰고, 2013년 넷플릭스는 미국 최대 케이블 방송인 HBO의 가입자수를 넘어서며, 콘텐츠 플랫폼 시장에 새로운 바람을 몰고왔습니다. TDG research에 따르면, 미국 내 유료방송 해제 가구는 2011년 9%에서 2016년 22%로 꾸준히 증가하고 있으며, 2017년 기준 코드커팅 가구 중 25%가 OTT 서비스를, 12%는 무료 TV를 이용하고 있습니다.

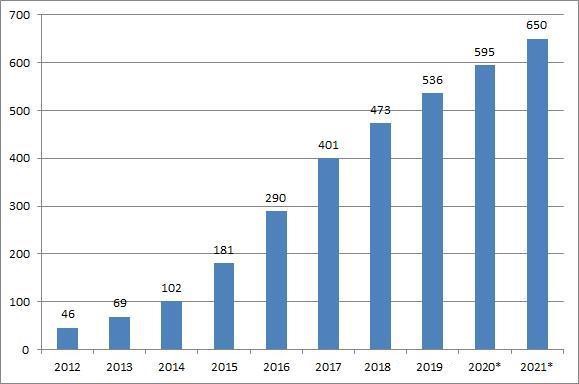

IHS Markit 자료에 의하면, 전세계 OTT 가입자 수는 2017년 401백만 명으로 최근 6년 연평균 54.2% 증가하고 있습니다. 특히 2015년과 2016년에는 전년대비 각각 77.5%, 60.2% 증가하면서 괄목할만한 성장을 이뤘으며, 2018년은 전년대비 18% 증가한 473백만 명, 2021년에는 연평균(2017∼21년) 12.8% 증가해 650백만 명을 기록할 것으로 전망하고 있습니다.

[전세계 OTT 가입자 수 추이]

| (단위 : 백만명) |

|

|

자료 : OTT셋톱박스 시장 현황 및 시사점(정보통신정책연구원 제30권 8호) |

주) *는 예측치

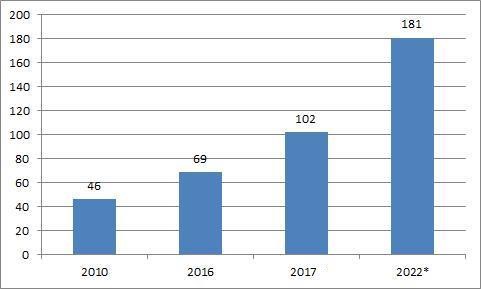

전 세계 OTT 시장 규모는 2010년에는 61억 달러였으며, 2016년에는 2010년 대비 506.6% 성장한 것으로 나타났습니다. 2017년에는 전년대비 25.7% 증가한 465억 달러, 2022년에는 834억 달러로 2017년 대비 79.4% 증가할 것으로 전망하고 있으며, 2016년과 2017년의 큰 폭의 증가세는 OTT 서비스 가입자 수 증가와 연결된 것으로 판단됩니다.

[전세계 OTT 서비스 수익 추이]

| (단위 : 십억달러) |

|

|

자료 : OTT셋톱박스 시장 현황 및 시사점(정보통신정책연구원 제30권 8호) |

주) *는 예측치

OTT의 대세화는 2013년 넷플릭스의 오리지널 콘텐츠인 ‘하우스 오브 카드’, ‘오렌지 이즈 더 뉴 블랙’등의 인기로 가속화되었습니다. 넷플릭스는 미국을 넘어 유럽, 아시아 등으로 진출한 상태로, 2018년 2분기 기준 가입자 증가세는 둔화되었지만 여전히 글로벌 OTT 업계 및 콘텐츠 산업의 방향성을 제시하고 있음은 분명한 사실입니다. OTT 서비스 시장이 확대되면서 넷플릭스·아마존 등 기존 강자 뿐 아니라 페이스북·구글 플랫폼사, AT&T 이동통신사, 디즈니 등 전통 콘텐츠 사업자까지 모두 OTT 시장으로 진출하기 시작하여 시장 지배력 강화를 위한 콘텐츠 및 서비스 차별화, OTT 플랫폼 사업 본격화, 대규모 M&A 등의 움직임을 보이고 있습니다.

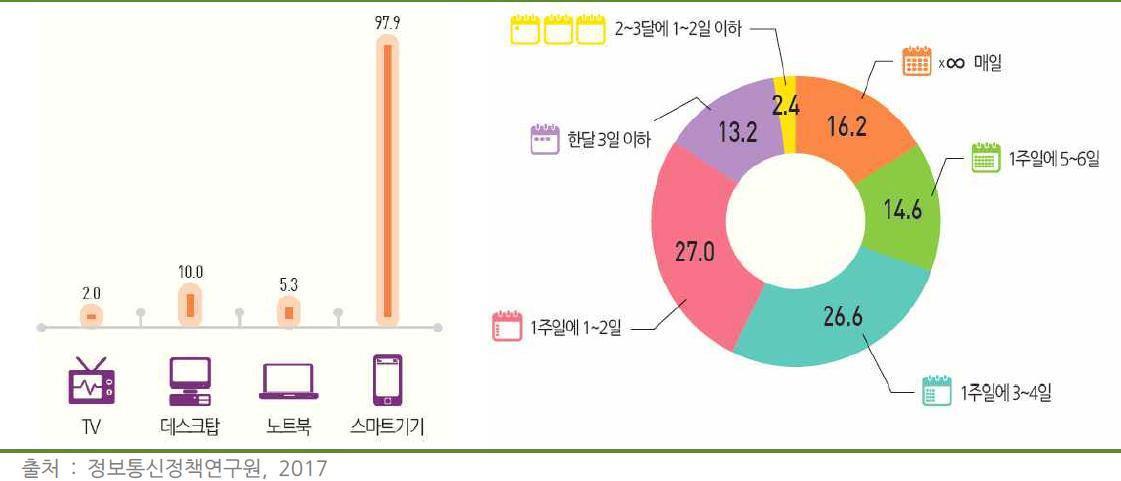

국내의 경우 국내 유료방송 가입률은 2014년 이후 90% 이상을 유지하고 있으며, 해지율은 2017년 기준 6.9%(정보통신정책연구원, 2018. 3. 31.)로 미국에 비해 유료TV 서비스 이탈률이 낮은 편입니다. 따라서 국내 OTT 서비스 이용률은 2017년 기준 36.3%로 전년대비 1.3%p 증가하였으나 이용자 중에서도 OTT를 유료로 이용하는 비율은 5.7%대에 있어, 아직은 코드커팅에 대한 우려가 크진 않은 상황입니다. 하지만 OTT 사업자로 인해 2013년 이후 국내 방송시장은 새로운 구도가 야기됐으며, 기존 경쟁 구도가 방송사업자와 통신사업자의 대립이었다면, 이제는 인터넷 기반 미디어의 등장으로 인해 유료방송 서비스의 영역이 온라인과 모바일로 확대되었습니다. 또한 이제는 OTT 서비스는 국내에서 보편화되었으며, 2017년 기준 조사 응답자의 36.1%가 온라인 동영상 제공 서비스(OTT)를 이용하며, 주 5일 이상 OTT를 이용하는 비율이 30.8%로 전년대비 6.7%p 증가하면서 OTT 이용자들의 이용 빈도가 증가하는 것으로 나타나고 있습니다.

[국내 OTT 이용 기기 및 빈도]

|

|

국내 ott 이용 기기 및 빈도 |

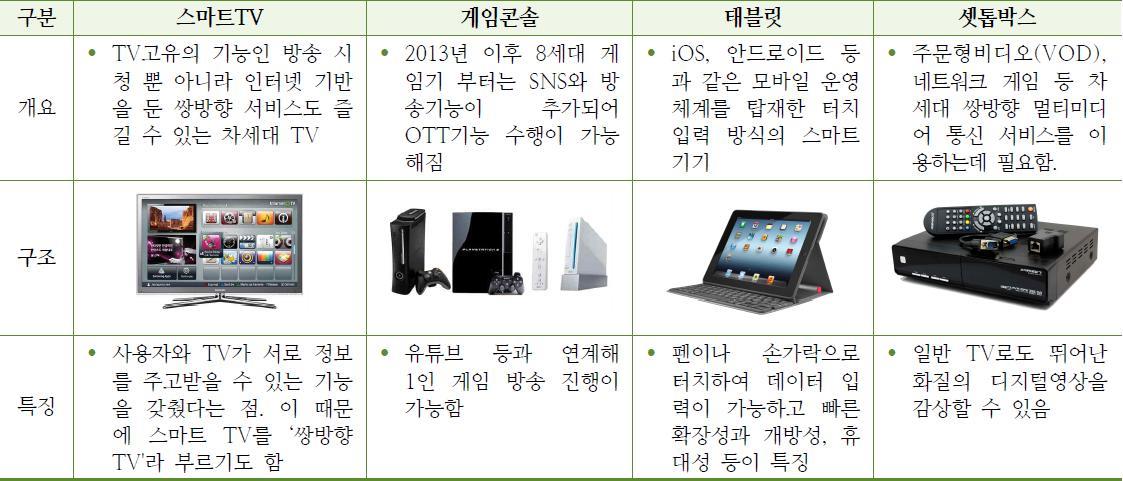

OTT 콘텐츠의 단말 단 서비스를 위해서는 OTT 디바이스가 필요하며, 시장 성장에 따라서 다양한 하드웨어 기술들이 개발되고 있습니다.

[OTT 디바이스의 종류 및 특징]

|

|

OTT 디바이스의 종류 및 특징 |

인터넷과 하드웨어 기술 발달에 따라서 다양한 디바이스를 통하여 편리하고 쉽게 콘텐츠 소비가 가능하게 되었으며, 소비자들은 자신들의 needs와 상황에 따라서 디바이스를 선택할 것입니다. 가장 쉽게 생각할 수 있는 기기는 모바일, 태블릿과 같은 스마트기기와 데스크톱, 노트북과 같은 컴퓨터로 많은 사람들이 쉽게 접근하고 빈번하게 OTT 콘텐츠를 소비하는 기기입니다.

이외에 기술발전에 따라서 게임콘솔, 스마트TV, 셋톱박스를 통하여도 OTT 서비스가 가능해 졌으며, 에 게임콘솔의 경우 Sony의 플레이스테이션으로 인터넷망을 연결하여 Netflix를 시청하는 것을 예를 들 수 있습니다. N-스크린 서비스의 주요 콘텐츠를 인터넷으로 제공하는 OTT서비스 시장에 대한 높은 전망에 힘입어 커넥티드 TV 시장의 성장이 기대되고 있으며, 제조사별로 인터넷 기능을 내장한 스마트TV와 일반TV에 스트리밍 기기를 장착해 인터넷 콘텐츠를 즐길 수 있는 미디어 스트리밍 기기로 분류됩니다. 스마트TV는 기존 TV 수상기에 OS를 탑재하여 서비스를 제공하는 개념이므로, 인터넷 기반의 양방향 서비스가 가능하여 TV 하나로 모든 것이 가능하다는 장점이 있으나 미디어 스트리밍 기기에 비해서 기능은 제한적이고 고가라는 단점이 있습니다. 반면에 미디어 스트리밍 기기는 일반TV로도 뛰어난 화질의 영상이 시청 가능하며 보다 뛰어난 기능과 편의성을 제공하는 스마트 셋톱박스와 가격이 저렴하고 설치가 편리한 dongle과 같은 스틱형 미디어 스트리밍 기기로 분류할 수 있습니다.

국내 OTT 셋톱박스 시장은 2014년 전후로 CJ E&M의 Tving스틱, Apple TV나 Google의 Chromecast 등이 판매되었으나 매출은 미미한 수준이었습니다. 하지만 Pooq(지상파방송 3사 연합 자회사), Tving(CJ E&M), 모바일IPTV, 왓챠(Watcha) 등 국내 OTT 서비스뿐 아니라 Youtube, Netflix 등 글로벌 서비스 등이 공존하면서 서비스 수가 증가하고, 각 서비스는 차별화된 콘텐츠와 기능으로 경쟁하면서 취향에 맞는 서비스를 선택하고 유동적으로 이용하기 위한 OTT 통합 플랫폼에 대한 이용자의 니즈가 커지고 있습니다. Amazon fireTV, Google chromecast Ultra 등 글로벌 사업자의 OTT 셋톱박스 의 경우, Hulu 등 해외 다양한 서비스를 포함하고 있으나, 국내에서 가능한 OTT 서비스 여부에 따라 이용이 제한되어 있어 타 국가에 비해 국내 시장에서 경쟁력이 크지는 않습니다.

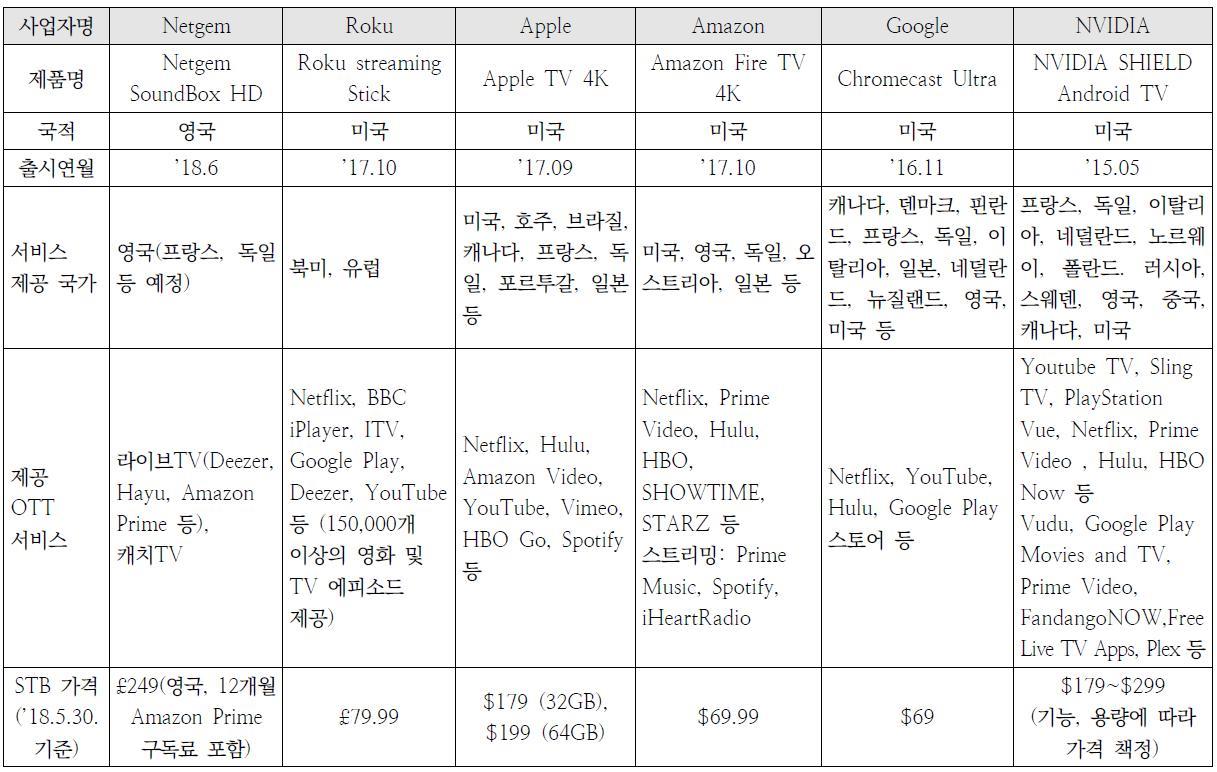

해외 OTT 셋톱박스 시장은 Apple, Google, Amazon 등의 기존 거대 IT 기업들이 포진하고 있으며 Roku와 같은 스트리밍 플레이어 전문기업들도 공존하고 있습니다. OTT 셋톱박스 1세대 사업자인 Google과 Amazon은 각각 2013년 7월, 2014년 4월에 출시하여 현재까지 버전을 업그레이드하면서 진화하고 있는 중으로 Amazon은 2014 년 4월에 파이어TV 1세대를 출시하고 2017년 10월 3세대 스틱인 파이어TV 4k를 출시하였습니다.

[해외 OTT 셋톱박스 현황]

|

|

자료 : OTT셋톱박스 시장 현황 및 시사점(정보통신정책연구원 제30권 8호) |

마) 회사의 현황

1) 회사의 성장 과정

회사는 2015년 9월 21일에 다양한 칩셋으로 제품 플랫폼을 개발해 온 경험자들과 연구원들 및 국내 셋톱박스 제조업체에서 근무한 업계 종사자들을 중심으로 설립되어 현재에 이르고 있습니다.

회사는 각 구성원들의 경험 등을 바탕으로 하여 일반적인 기업의 성장 과정 중 설립기를 넘어 본격적인 성장을 위한 단계에 접어들고 있습니다.

회사는 자체적으로 안드로이드 OTT Middleware Client Solution을 내재화하여 동 분야 세계 최고 수준의 기술을 보유하고 있다고 판단하고, 세계 각지역의 매출을 확대하고 있습니다.

2) 회사의 경쟁력 및 전략

(가) 다양한 메인칩셋으로 제품 개발을 해온 풍부한 기술적 경험

회사의 핵심 연구원 및 기술진들은 디지털 초기부터 현재까지 LSI, ST, Philips, IBM, NEC, Broadcom, Conexant 등 다양한 칩셋으로 제품 플랫폼을 개발해 온 경험자들로 구성되어 있습니다. 따라서, 지속적으로 신규 출시되는 주요 칩셋들을 타사 대비 더욱 효율적으로 빠르게 내제화하여 개발할 수 있는 역량 등이 구축되어 있어 주요한 경쟁력이 될 것으로 판단하고 있습니다.

(나) 지속적으로 축적되어온 기술력과 노하우

경쟁사 제품들은 어느 정도 정형화된 스펙과 기본 기능을 통해 단순 가격 및 영업활동으로 고객에게 접근하는 반면, 회사는 풍부한 경험과 이를 통해 축적된 최고의 기술력을 통해, 제품의 작은 부분 및 기능들부터 차별화를 시도하여 수요자에게 접근하고 있습니다. 따라서, 동급 제품이라도 회사 제품의 부가가치가 시장 내에서 우월하게 평가받고 있는 것으로 파악하고 있습니다.

(다) 정형화된 기본기능에서 탈피, 지속적인 노력을 통해 차별화된 제품안전성 추구

지속적으로 신기능을 탑재하여 출시되는 새로운 메인칩셋들은 초기에 필연적으로 버그가 있고 안정성이 떨어지게 되는 현상이 있습니다. 회사는 개발적 Frontier 로서의 시기를 놓치지 않으면서도, 초기부터 메인칩셋 업체들과의 밀접한 Co-work을 통해 신제품임에도 불구하고 매우 안정적인 성능을 보여 주는 제품을 지향하고 있습니다. 이를 통해서 기존 수요자 그룹으로부터의 안전성에 대한 신뢰감을 형성함으로써 조기에 기존 시장에 진입할 수 있는 주요한 핵심 경쟁력이 되고 있습니다.

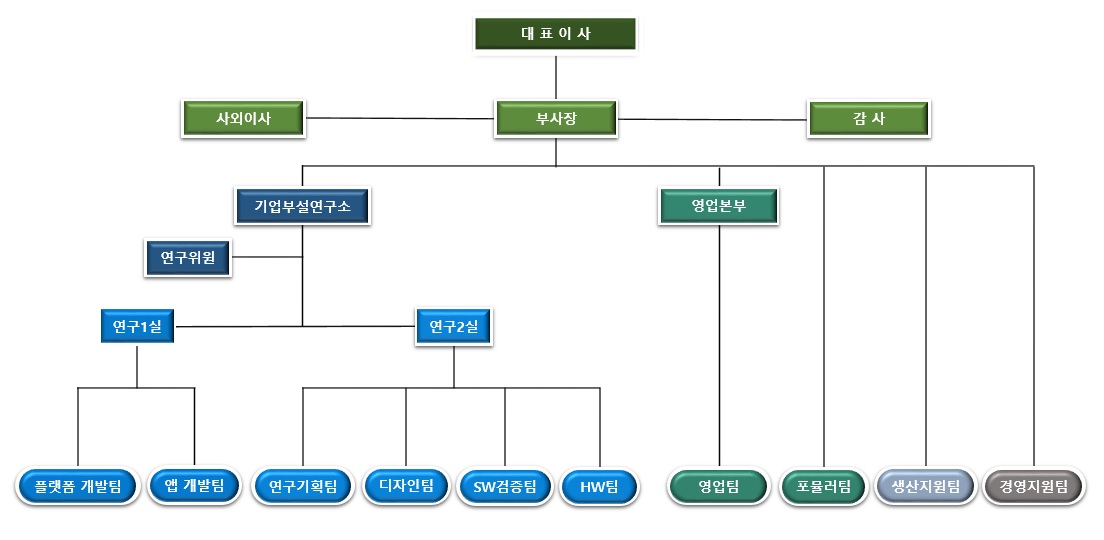

3) 회사의 조직도

|

|

조직도 |

III. 재무에 관한 사항

1. 요약재무정보

| (단위: 원) |

| 구분 | 제4기 | 제3기 | 제2기 |

| 2021년 6월말 | 2020년 12월말 | 2019년 12월말 | |

| [유동자산] | 26,776,983,914 | 24,841,155,987 | 21,324,224,832 |

| ㆍ현금및현금성자산 | 12,754,675,262 | 10,610,747,690 | 1,858,019,915 |

| ㆍ매출채권및기타채권 | 4,653,234,004 | 8,182,786,161 | 10,708,009,453 |

| ㆍ재고자산 | 6,919,428,863 | 5,468,196,522 | 3,022,046,330 |

| ㆍ당기손익-공정가치측정금융자산 | 256,480,000 | - | - |

| ㆍ기타금융자산 | 12,308,231 | 501,476,589 | 5,220,344,596 |

| ㆍ기타유동자산 | 2,180,857,554 | 77,949,025 | 515,804,538 |

| [비유동자산] | 1,134,854,061 | 1,254,720,642 | 529,164,721 |

| ㆍ유형자산 | 467,891,232 | 491,395,293 | 234,032,773 |

| ㆍ무형자산 | 75,744,732 | 69,921,638 | 44,517,846 |

| ㆍ사용권자산 | 168,268,774 | 277,680,394 | 33,538,253 |

| ㆍ기타비유동금융자산 | 293,707,817 | 289,586,519 | - |

| ㆍ이연법인세자산 | 129,241,506 | 126,136,798 | 217,075,849 |

| 자산총계 | 27,911,837,975 | 26,095,876,629 | 21,853,389,553 |

| [유동부채] | 4,628,798,767 | 5,029,740,950 | 4,622,999,465 |

| [비유동부채] | 1,144,698,650 | 1,227,351,504 | 708,079,654 |

| 부채총계 | 5,773,497,417 | 6,257,092,454 | 5,331,079,119 |

| ㆍ자본금 | 1,732,941,400 | 1,732,941,400 | 1,732,941,400 |

| ㆍ주식발행초과금 | 15,027,040,962 | 15,027,040,962 | 15,027,040,962 |

| ㆍ기타자본항목 | (498,732,194) | (68,924) | (68,924) |

| ㆍ이익잉여금(결손금) | 5,877,090,390 | 3,078,870,737 | (237,603,004) |

| 자본총계 | 22,138,340,558 | 19,838,784,175 | 16,522,310,434 |

| 구 분 | 2021년1월1일~ | 2020년1월1일~ | 2019년1월1일~ |

| 2021년06월30일 | 2020년12월31일 | 2019년12월31일 | |

| 매출액 | 14,008,349,212 | 25,624,534,590 | 30,188,225,085 |

| 영업이익 | 3,003,295,860 | 4,382,786,719 | 4,156,732,147 |

| 당기순이익(당기순손실) | 2,798,219,653 | 3,474,245,610 | (4,020,079,779) |

| 기본주당순이익(원) | 162 | 200 | (276) |

| 희석주당순이익(원) | 162 | 200 | (276) |

※ 상기 재무제표는 한국채택국제회계기준 작성기준에 따라 작성되었습니다.

2. 연결재무제표

해당사항 없습니다.

3. 연결재무제표 주석

해당사항 없습니다.

4. 재무제표

|

재무상태표 |

|

제 4 기 반기말 2021.06.30 현재 |

|

제 3 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 4 기 반기말 |

제 3 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

26,776,983,914 |

24,841,155,987 |

|

현금및현금성자산 |

12,754,675,262 |

10,610,747,690 |

|

매출채권및기타채권 |

4,653,234,004 |

8,182,786,161 |

|

재고자산 |

6,919,428,863 |

5,468,196,522 |

|

기타금융자산 |

12,308,231 |

501,476,589 |

|

당기손익-공정가치측정금융자산 |

256,480,000 |

|

|

기타유동자산 |

2,180,857,554 |

77,949,025 |

|

비유동자산 |

1,134,854,061 |

1,254,720,642 |

|

유형자산 |

467,891,232 |

491,395,293 |

|

무형자산 |

75,744,732 |

69,921,638 |

|

사용권자산 |

168,268,774 |

277,680,394 |

|

기타비유동금융자산 |

293,707,817 |

289,586,519 |

|

이연법인세자산 |

129,241,506 |

126,136,798 |

|

자산총계 |

27,911,837,975 |

26,095,876,629 |

|

부채 |

||

|

유동부채 |

4,628,798,767 |

5,029,740,950 |

|

매입채무및기타채무 |

1,513,568,875 |

1,993,182,589 |

|

단기차입금 |

1,100,000,000 |

1,500,000,000 |

|

유동성장기부채 |

207,380,000 |

149,880,000 |

|

유동성리스부채 |

151,858,558 |

196,395,543 |

|

기타금융부채 |

43,994,899 |

47,689,043 |

|

기타유동부채 |

1,020,070,411 |

890,243,670 |

|

당기법인세부채 |

591,926,024 |

252,350,105 |

|

비유동부채 |

1,144,698,650 |

1,227,351,504 |

|

장기차입금 |

789,310,000 |

921,750,000 |

|

리스부채 |

3,291,709 |

57,583,155 |

|

순확정급여부채 |

322,726,158 |

219,059,697 |

|

복구충당부채 |

29,370,783 |

28,958,652 |

|

부채총계 |

5,773,497,417 |

6,257,092,454 |

|

자본 |

||

|

자본금 |

1,732,941,400 |

1,732,941,400 |

|

주식발행초과금 |

15,027,040,962 |

15,027,040,962 |

|

기타자본항목 |

(498,732,194) |

(68,924) |

|

이익잉여금(결손금) |

5,877,090,390 |

3,078,870,737 |

|

자본총계 |

22,138,340,558 |

19,838,784,175 |

|

자본과부채총계 |

27,911,837,975 |

26,095,876,629 |

|

포괄손익계산서 |

|

제 4 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 3 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 4 기 반기 |

제 3 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

8,040,755,809 |

14,008,349,212 |

6,190,080,664 |

10,271,495,346 |

|

매출원가 |

5,406,109,289 |

9,096,087,332 |

4,001,572,654 |

6,684,999,318 |

|

매출총이익 |

2,634,646,520 |

4,912,261,880 |

2,188,508,010 |

3,586,496,028 |

|

판매비와관리비 |

1,064,654,306 |

1,908,966,020 |

963,783,198 |

1,805,145,367 |

|

영업이익 |

1,569,992,214 |

3,003,295,860 |

1,224,724,812 |

1,781,350,661 |

|

금융수익 |

183,170,400 |

755,321,221 |

228,162,594 |

713,644,893 |

|

금융비용 |

190,163,550 |

367,394,883 |

379,576,500 |

240,442,981 |

|

기타수익 |

132,072 |

238,367 |

510,682 |

6,849,097 |

|

기타비용 |

6 |

11 |

13,957,576 |

13,957,582 |

|

법인세비용차감전순이익(손실) |

1,563,131,130 |

3,391,460,554 |

1,059,864,012 |

2,247,444,088 |

|

법인세비용 |

254,538,724 |

593,240,901 |

263,410,773 |

338,223,103 |

|

당기순이익(손실) |

1,308,592,406 |

2,798,219,653 |

796,453,239 |

1,909,220,985 |

|

기타포괄손익 |

||||

|

당기손익으로 재분류되지 않는항목 |

||||

|

총포괄손익 |

1,308,592,406 |

2,798,219,653 |

796,453,239 |

1,909,220,985 |

|

주당이익 |

||||

|

기본주당순이익 (단위 : 원) |

76 |

162 |

46 |

110 |

|

희석주당순이익 (단위 : 원) |

76 |

162 |

46 |

110 |

|

자본변동표 |

|

제 4 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 3 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||

|---|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

자본 합계 |

|

|

2020.01.01 (기초자본) |

1,732,941,400 |

15,027,040,962 |

(68,924) |

(237,603,004) |

16,522,310,434 |

|

|

당기순이익(손실) |

1,909,220,985 |

1,909,220,985 |

||||

|

자기주식취득 |

||||||

|

2020.06.30 (기말자본) |

1,732,941,400 |

15,027,040,962 |

(68,924) |

1,671,617,981 |

18,431,531,419 |

|

|

2021.01.01 (기초자본) |

1,732,941,400 |

15,027,040,962 |

(68,924) |

3,078,870,737 |

19,838,784,175 |

|

|

당기순이익(손실) |

2,798,219,653 |

2,798,219,653 |

||||

|

자기주식취득 |

(498,663,270) |

(498,663,270) |

||||

|

2021.06.30 (기말자본) |

1,732,941,400 |

15,027,040,962 |

(498,732,194) |

5,877,090,390 |

22,138,340,558 |

|

|

현금흐름표 |

|

제 4 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 3 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 4 기 반기 |

제 3 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

2,693,891,058 |

3,624,299,151 |

|

영업으로부터 창출된 현금흐름 |

2,964,493,223 |

3,970,574,748 |

|

이자수취(영업) |

21,361,417 |

61,388,184 |

|

이자지급(영업) |

(35,193,892) |

(12,341,942) |

|

법인세환급(납부) |

(256,769,690) |

(395,321,839) |

|

투자활동현금흐름 |

159,064,903 |

4,159,751,713 |

|

기타금융자산의 감소 |

500,000,000 |

6,218,675,832 |

|

정부보조금의 수령 |

17,560,976 |

|

|

기타금융자산의 증가 |

(1,830,000,000) |

|

|

당기손익-공정가치측정금융자산의 증가 |

(261,346,880) |

|

|

유형자산의 증가 |

(82,548,002) |

(202,278,719) |

|

무형자산의 증가 |

(14,601,191) |

(26,645,400) |

|

재무활동현금흐름 |

(1,072,431,701) |

(842,177,619) |

|

단기차입금의 증가 |

224,608,202 |

|

|

장기차입금의 증가 |

690,000,000 |

|

|

단기차입금의 감소 |

(400,000,000) |

(1,581,690,099) |

|

자기주식의 취득 |

(498,663,270) |

|

|

유동성장기부채의 감소 |

(74,940,000) |

(93,196,812) |

|

리스부채의 증가(감소) |

(98,828,431) |

(81,898,910) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

1,780,524,260 |

6,941,873,245 |

|

기초현금및현금성자산 |

10,610,747,690 |

1,858,019,915 |

|

현금및현금성자산에 대한 환율변동효과 |

363,403,312 |

(41,298,665) |

|

기말현금및현금성자산 |

12,754,675,262 |

8,758,594,495 |

5. 재무제표 주석

1. 회사의 개요

주식회사 알로이스(이하 "회사"라 함)는 2015년 9월 21일에 설립되었습니다. 당반기말 현재 회사의 본사는 경기도 성남시 중원구 양현로 405번길 4-5에 소재하고 있으며, 무선통신 방송 및 응용장치, 디지털 방송장비 및 수신기와 소프트웨어를 개발, 공급하는 것을 주요 사업으로 하고 있습니다.

회사는 코스닥시장 상장을 위하여 아이비케이에스제9호기업인수목적 주식회사와 2019년 4월 15일 합병계약을 체결하였으며, 2019년 9월 11일을 합병기일로 하여 합병을 완료하였습니다. 코스닥 상장법인 아이비케이에스제9호기업인수목적 주식회사는 코넥스 상장법인 주식회사 알로이스(피합병회사)를 흡수합병하였으며, 합병 후 사명은 주식회사 알로이스입니다.

당반기말 현재 회사의 자본금은 1,733백만원이며, 회사의 주주 현황은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 권충식 | 2,878,176 | 16.61% |

| 신정관 | 1,925,400 | 11.11% |

| 이시영 | 1,349,765 | 7.79% |

| 자기주식 | 77,610 | 0.45% |

| 기타 | 11,098,463 | 64.04% |

| 합 계 | 17,329,414 | 100.00% |

2. 유의적 회계정책

2.1 재무제표 작성기준

회사의 2021년 06월 30일로 종료하는 6개월 보고기간에 대한 반기재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 반기재무제표는 보고기간 종료일인 2021년 06월 30일 현재 유효한 한국채택국제회계기준에 따라 작성되었습니다.

(1) 회사가 채택한 제ㆍ개정 기준서 및 해석서

회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

① 기업회계기준서 제1116호 '리스' 개정 - 코로나19 관련 임차료 할인 등에 대한 실무적 간편법

실무적 간편법으로, 리스이용자는 코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있습니다. 이러한 선택을 한 리스이용자는 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에이 기준서가 규정하는 방식과 일관되게 회계처리하여야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

② 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 '보험계약' 및 제 1116호 '리스' 개정 - 이자율지표 개혁(2단계 개정)

이자율지표개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

회사는 제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

① 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

② 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

③ 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약 : 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

④ 기업회계기준서 제1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등(rent concession)이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 리스이용자는 비슷한 상황에서 특성이 비슷한 계약에 실무적 간편법을 일관되게 적용해야 합니다. 동 개정사항은 2021년 4월 1일 이후 시작하는 회계연도부터 적용되며, 조기도입이 가능합니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

⑤ 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

| ㆍ | 기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택’: 최초채택기업인 종속기업 |

| ㆍ | 기업회계기준서 제1109호 '금융상품’: 금융부채 제거 목적의 10% 테스트 관련 수수료 |

| ㆍ | 기업회계기준서 제1116호 '리스’: 리스 인센티브 |

| ㆍ | 기업회계기준서 제1041호 '농립어업’: 공정가치 측정 |

⑥ 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

2.2 회계정책

반기재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석2.1 (1)에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 2020년 12월 31일로 종료하는 회계연도에 대한 연차재무제표 작성시 적용된회계정책이나 계산방법과 동일합니다.

(1) COVID-19 영향

2020년도 중 COVID-19의 확산은 국내외 경제에 중대한 영향을 미치고 있습니다. 이는 생산성 저하와 매출의 감소나 지연, 기존 채권의 회수 등에 부정적인 영향을 미칠 수 있습니다. 이로 인해 회사의 재무상태와 재무성과에도 부정적인 영향이 발생할수 있으며, 이러한 영향은 2021년 연차재무제표에도 지속될 것으로 예상됩니다.

중간기간의 재무제표 작성시 사용된 중요한 회계추정 및 가정은 COVID-19에 따른 불확실성의 변동에 따라 조정될 수 있으며, COVID-19로 인하여 회사의 사업, 재무상태 및 경영성과 등에 미칠 궁극적인 영향은 현재 예측할 수 없습니다.

(2) 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 현금및현금성자산

당반기말과 전기말 현재 현금및현금성자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 현금 | 573 | - |

| 보통예금 | 1,725,216 | 1,893,763 |

| 기타금융상품 | 11,028,886 | 8,716,985 |

| 합 계 | 12,754,675 | 10,610,748 |

4. 매출채권및기타채권

당반기말과 전기말 현재 매출채권및기타채권의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 매출채권 | 4,649,097 | 8,254,400 |

| 손실충당금 | - | (86,814) |

| 미수금 | 4,137 | 15,200 |

| 합 계 | 4,653,234 | 8,182,786 |

5. 기타금융자산

당반기말과 전기말 현재 기타금융자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 단기대여금 | - | - | 500,000 | - |

| 미수수익 | 12,308 | - | 1,477 | - |

| 임차보증금 | - | 293,708 | - | 289,587 |

| 합 계 | 12,308 | 293,708 | 501,477 | 289,587 |

6. 재고자산

당반기말과 전기말 현재 재고자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 제품 | 1,716,822 | 3,294,554 |

| 원재료 | 5,288,964 | 2,337,786 |

| 평가충당금-원재료 | (86,357) | (164,143) |

| 합 계 | 6,919,429 | 5,468,197 |

7. 당기손익-공정가치측정금융자산

(1) 당반기말과 전기말 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당반기말 | 전기말 | |||||

|---|---|---|---|---|---|---|---|

| 취득금액 | 장부금액 | 공정가치 | 취득금액 | 장부금액 | 공정가치 | ||

| 비금융상품 | 금현물(*1) | 261,347 | 256,480 | 256,480 | - | - | - |

| 합 계 | 261,347 | 256,480 | 256,480 | - | - | - | |

(*1) 당반기 중 평가손실 4,867천원을 인식하였습니다.

(2) 당반기와 전반기 중 당기손익-공정가치측정금융자산의 변동 내역은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 기초금액 | - | - |

| 취득 | 261,347 | - |

| 처분 | - | - |

| 평가손익 | (4,867) | - |

| 기말금액 | 256,480 | - |

(3) 당반기와 전반기 중 당기손익-공정가치측정금융자산에 대해서 손익(금융손익)으로 인식한 금액은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 당기손익-공정가치측정금융자산평가손실 | 4,867 | - |

| 계 | 4,867 | - |

8. 유형자산

당반기와 전반기 중 유형자산 장부금액의 변동내역은 다음과 같습니다.

(1) 당반기

| (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 상각(*1) | 당반기말 |

|---|---|---|---|---|---|

| 차량운반구 | 229,700 | - | - | - | 229,700 |

| 차량운반구감가상각누계액 | (45,714) | - | - | (28,713) | (74,427) |

| 공구와기구 | 356,995 | 76,407 | - | - | 433,402 |

| 공구와기구감가상각누계액 | (245,875) | - | - | (28,133) | (274,008) |

| 정부보조금(공구와기구) | - | (17,561) | - | 1,829 | (15,732) |

| 비품 | 220,969 | 6,141 | - | - | 227,110 |

| 비품감가상각누계액 | (138,670) | - | - | (15,876) | (154,546) |

| 정부보조금(비품) | (2,399) | - | - | 307 | (2,092) |

| 시설장치 | 143,250 | - | - | - | 143,250 |

| 시설장치감가상각누계액 | (26,859) | - | - | (17,907) | (44,766) |

| 합 계 | 491,397 | 64,987 | - | (88,493) | 467,891 |

(*1) 감가상각비 중 26,048천원은 매출원가에, 54,913천원은 판매비와관리비에 7,530천원은 판매비와관리비 중 경상연구개발비에 포함되어 있습니다.

(2) 전반기

| (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 상각(*1) | 기타 (*2) | 전반기말 |

|---|---|---|---|---|---|---|

| 차량운반구 | 81,608 | - | - | - | - | 81,608 |

| 차량운반구감가상각누계액 | (6,801) | - | - | (10,200) | - | (17,001) |

| 공구와기구 | 279,605 | 5,500 | - | - | - | 285,105 |

| 공구와기구감가상각누계액 | (193,376) | - | - | (22,873) | - | (216,249) |

| 비품 | 159,616 | 53,529 | - | - | (3,500) | 209,645 |

| 비품감가상각누계액 | (106,932) | - | - | (16,356) | 365 | (122,923) |

| 시설장치 | 65,000 | 143,250 | (65,000) | - | - | 143,250 |

| 시설장치감가상각누계액 | (44,688) | - | 51,458 | (15,724) | - | (8,954) |

| 합 계 | 234,032 | 202,279 | (13,542) | (65,153) | (3,135) | 354,481 |

(*1) 감가상각비 중 23,121천원은 매출원가에, 35,878천원은 판매비와관리비에, 6,153천원은 판매비와관리비 중 경상연구개발비에 포함되어 있습니다.

(*2) 전반기 중 무형자산으로 대체되었습니다.

9. 무형자산

당반기와 전반기 중 무형자산 장부금액의 변동내역은 다음과 같습니다.

(1) 당반기

| (단위: 천원) |

| 구 분 | 기초 | 취득 | 상각 | 당반기말 |

|---|---|---|---|---|

| 산업재산권 | 49,291 | 3,731 | (5,337) | 47,685 |

| 소프트웨어 | 20,631 | 10,870 | (3,441) | 28,060 |

| 합 계 | 69,922 | 14,601 | (8,778) | 75,745 |

(2) 전반기

| (단위: 천원) |

| 구 분 | 기초 | 취득 | 상각 | 기타(*) | 전반기말 |

|---|---|---|---|---|---|

| 산업재산권 | 36,477 | 12,445 | (3,715) | - | 45,207 |

| 소프트웨어 | 8,041 | 14,200 | (2,857) | 3,135 | 22,519 |

| 합 계 | 44,518 | 26,645 | (6,572) | 3,135 | 67,726 |

(*) 전반기 중 유형자산에서 대체되었습니다.

10. 사용권자산

당반기와 전반기 중 사용권자산 장부금액의 변동내역은 다음과 같습니다.

(1) 당반기

| (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 상각 | 당반기말 |

|---|---|---|---|---|---|

| 사용권자산 | 441,478 | - | - | - | 441,478 |

| 사용권자산상각누계액 | (163,798) | - | - | (109,411) | (273,209) |

| 합 계 | 277,680 | - | - | (109,411) | 168,269 |

(2) 전반기

| (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 상각 | 전반기말 |

|---|---|---|---|---|---|

| 사용권자산 | 133,883 | 441,478 | (133,883) | - | 441,478 |

| 사용권자산상각누계액 | (100,345) | - | 133,883 | (87,924) | (54,386) |

| 합 계 | 33,538 | 441,478 | - | (87,924) | 387,092 |

11. 기타유동자산

당반기말과 전기말 현재 기타유동자산 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 선급금 | 2,138,961 | 53,107 |

| 선급비용 | 18,061 | 11,136 |

| 부가세대급금 | 23,836 | 13,706 |

| 합 계 | 2,180,858 | 77,949 |

12. 차입금

당반기말과 전기말 현재 차입금 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 차입처 | 이자율(%) | 당반기말 | 전기말 |

|---|---|---|---|---|

| 단기차입금 | 신한은행(*1,*2) | 2.72 | - | 400,000 |

| 단기차입금 | 신한은행(*1,*2) | 2.54 | 1,100,000 | 1,100,000 |

| 유동성장기차입금 | 신한은행(*3) | 1.60 | 57,500 | - |

| 유동성장기차입금 | 중소기업진흥공단(*1) | 0.5 + 성과배분(*4) | 83,280 | 83,280 |

| 유동성장기차입금 | 중소기업진흥공단 | 1.83 | 66,600 | 66,600 |

| 장기차입금 | 중소기업진흥공단(*1) | 0.5 + 성과배분(*4) | 62,460 | 104,100 |

| 장기차입금 | 중소기업진흥공단 | 1.83 | 94,350 | 127,650 |

| 장기차입금 | 신한은행(*3) | 1.60 | 632,500 | 690,000 |

| 합 계 | 2,096,690 | 2,571,630 | ||

(*1) 상기 차입금에 대하여 대표이사로부터 지급보증을 제공받고 있습니다.

(*2) 상기 차입금에 대하여 산업재산권을 담보로 제공하고 있습니다.

(*3) 상기 차입금에 대하여 기술보증보험으로부터 지급보증을 제공받고 있습니다.

(*4) 상기 차입금은 이익공유형 대출상품으로 고정이자와 성과배분이자를 지급하는 조건의 상품입니다. 성과배분이자는 대출일 이후 역월로 3년간의 영업이익 합계액의4.0%를 지급하도록 되어 있습니다. 다만, 이자지급액의 총 합계액(고정이자 및 성과배분이자의 누적합계금액)은 대출금액의 20%까지로 합니다.

13. 매입채무및기타채무와 기타금융부채

당반기말과 전기말 현재 매입채무및기타채무와 기타금융부채 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| [매입채무및기타채무] | ||

| 매입채무 | 1,395,920 | 1,116,616 |

| 미지급금 | 117,649 | 876,567 |

| 소 계 | 1,513,569 | 1,993,183 |

| [기타금융부채] | ||

| 미지급비용 | 43,995 | 47,689 |

| 합 계 | 1,557,564 | 2,040,872 |

14. 기타유동부채

당반기말과 전기말 현재 기타유동부채 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 예수금 | 34,722 | 11,944 |

| 선수금 | 864,469 | 734,185 |

| 종업원급여채무 | 120,879 | 144,115 |

| 합 계 | 1,020,070 | 890,244 |

15. 리스

(1) 당반기말과 전기말 현재 리스약정에 따라 인식한 리스계약별 자산과 리스부채의 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 내역 | 당반기말 | 전기말 |

|---|---|---|---|

| 자산 | |||

| 사용권자산 | 부동산 | 161,243 | 268,739 |

| 기타 | 7,026 | 8,941 | |

| 합 계 | 168,269 | 277,680 | |

| 부채 | |||

| 기타유동금융부채 | 유동성리스부채 | 151,858 | 196,396 |

| 기타비유동금융부채 | 리스부채 | 3,292 | 57,583 |

| 합 계 | 155,150 | 253,979 | |

(2) 당반기와 전반기 중 리스와 관련하여 손익으로 인식된 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 사용권자산의 감가상각비 | ||

| 부동산 | 107,495 | 87,286 |

| 기타 | 1,916 | 639 |

| 소 계 | 109,411 | 87,925 |

| 리스부채에 대한 이자비용 | 3,012 | 3,151 |

| 단기리스료 및 소액자산리스료 | 1,787 | 14,724 |

| 리스부채 측청치에 포함되지 않은 변동리스료 | - | - |

| 합 계 | 114,210 | 105,800 |

당반기와 전반기 중 리스의 총 현금유출은 각각 103,628천원과 99,773천원입니다.

(3) 당반기말과 전기말 현재 리스계약에 의해 향후 지급할 최소리스료의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 최소리스료 | 최소리스료의 현재가치 |

최소리스료 | 최소리스료의 현재가치 |

|

| 3개월 이하 | 50,920 | 50,589 | 50,920 | 49,621 |

| 3개월 초과 ~ 6개월 이하 | 50,920 | 50,324 | 50,920 | 49,271 |

| 6개월 초과 ~ 1년 이하 | 51,921 | 50,945 | 101,841 | 97,504 |

| 1년 초과 | 3,335 | 3,292 | 65,239 | 57,583 |

| 합 계 | 157,096 | 155,150 | 268,920 | 253,979 |

회사는 리스부채를 측정할 때 리스개시일의 증분차입이자율을 사용하여 리스료를 할인하였습니다. 회사가 적용한 증분차입이자율은 2.83%~2.91%입니다.

16. 순확정급여부채

회사는 최종임금기준 확정급여제도를 운영하고 있습니다.

(1) 당반기말과 전기말 현재 순확정급여부채와 관련하여 재무상태표에 인식된 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 기금이 적립된 제도에서 발생한 확정급여채무의 현재가치 |

833,442 | 745,171 |

| 사외적립자산의 공정가치 | (510,716) | (526,111) |

| 합 계 | 322,726 | 219,060 |

(2) 당반기와 전반기 중 확정급여부채의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 기초금액 | 745,171 | 457,023 |

| 당기근무원가 | 108,985 | 77,448 |

| 이자원가 | - | 2,301 |

| 급여지급액 | (20,714) | (25,745) |

| 기말금액 | 833,442 | 511,027 |

(3) 당반기와 전반기 중 사외적립자산의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 기초금액 | 526,111 | 160,073 |

| 기대수익 | - | 1,866 |

| 급여지급액 | (15,395) | (9,816) |

| 기말금액 | 510,716 | 152,123 |

(4) 당반기와 전반기 중 손익계산서에 인식된 순확정급여부채와 관련된 비용은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 매출원가 | 8,072 | 8,904 |

| 판매비와관리비 | 36,492 | 28,853 |

| 경상연구개발비 | 64,421 | 40,127 |

| 합 계 | 108,985 | 77,884 |

17. 복구충당부채

당반기와 전반기 중 복구충당부채의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 기초 | 28,959 | - |

| 발생금액 | - | 28,351 |

| 전입(환입) | 412 | 201 |

| 반기말 | 29,371 | 28,552 |

회사는 원상복구의무가 있는 본사 임차건물의 계약 종료시 발생할 수 있는 복구비용과 관련하여 지출할 것으로 예상되는 금액의 현재가치를 추정하여 복구충당부채로 계상하고 있습니다.

18. 범주별 금융상품

(1) 금융상품의 종류별 장부금액 및 공정가치는 다음과 같습니다.

|

(단위: 천원) |

|

구 분 |

당반기말 |

전기말 |

||

|---|---|---|---|---|

|

장부금액 |

공정가치 |

장부금액 |

공정가치 |

|

|

[금융자산] |

||||

| 현금및현금성자산 | 12,754,675 | 12,754,675 | 10,610,748 | 10,610,748 |

| 매출채권및기타채권 | 4,653,234 | 4,653,234 | 8,182,786 | 8,182,786 |

| 기타금융자산 | 306,016 | 306,016 | 791,063 | 791,063 |

| 당기손익-공정가치측정금융자산 | 256,480 | 256,480 | - | - |

| 합 계 | 17,970,405 | 17,970,405 | 19,584,597 | 19,584,597 |

| [금융부채] | ||||

| 매입채무및기타채무 | 1,513,569 | 1,513,569 | 1,993,183 | 1,993,183 |

| 차입금 | 2,096,690 | 2,096,690 | 2,571,630 | 2,571,630 |

| 기타금융부채 | 43,995 | 43,995 | 47,689 | 47,689 |

| 리스부채 | 155,150 | 155,150 | 253,979 | 253,979 |

|

합 계 |

3,809,404 | 3,809,404 | 4,866,481 | 4,866,481 |

(2) 금융상품 범주별 장부금액

1) 금융자산

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 상각후원가측정 금융자산 | ||

| 현금및현금성자산 | 12,754,675 | 10,610,748 |

| 매출채권및기타채권 | 4,653,234 | 8,182,786 |

| 기타금융자산 | 306,016 | 791,063 |

| 소 계 | 17,713,925 | 19,584,597 |

| 당기손익-공정가치측정금융자산 | ||

| 당기손익-공정가치측정금융자산 | 256,480 | - |

| 소 계 | 256,480 | - |

| 합 계 | 17,970,405 | 19,584,597 |

2) 금융부채

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 상각후원가측정 금융부채 | ||

| 매입채무및기타채무 | 1,513,569 | 1,993,183 |

| 차입금 | 2,096,690 | 2,571,630 |

| 리스부채 | 155,150 | 253,979 |

| 기타금융부채 | 43,995 | 47,689 |

| 합 계 | 3,809,404 | 4,866,481 |

(3) 당반기말 및 전기말 현재 반복적으로 공정가치로 측정되는 금융상품의 공정가치 서열체계에 따른 수준별 공시는 다음과 같습니다.

① 당반기말

| (단위: 천원) |

| 구 분 | Level 1 | Level 2 | Level 3 | 합 계 |

|---|---|---|---|---|

| 당기손익-공정가치측정금융자산 | 256,480 | - | - | 256,480 |

② 전기말

전기말 반복적으로 공정가치로 측정되는 금융상품은 없습니다.

공정가치 측정의 투입변수 특징에 따른 공정가치 서열체계는 다음과 같습니다.

| 서열체계 | 내 역 |

|---|---|

| Level 1 | 동일한 자산이나 부채에 대한 시장 공시가격 |

| Level 2 | 직접적으로 또는 간접적으로 관측가능한 자산이나 부채에 대한 투입변수 |

| Level 3 | 관측가능한 시장자료에 기초하지 않은 자산이나 부채에 대한 투입변수 |

활성시장에서 거래되는 금융상품의 공정가치는 보고기간 종료일 현재 고시되는 시장가격에 기초하여 산정됩니다. 거래소, 판매자, 중개인, 산업집단, 평가기관 또는 감독기관을 통해 공시가격이 용이하게 그리고 정기적으로 이용가능하고, 그러한 가격이 독립된 당사자 사이에서 정기적으로 발생한 실제 시장거래를 나타낸다면, 이를 활성시장으로 간주하며, 이러한 상품들은 Level 1에 포함됩니다.

활성시장에서 거래되지 아니하는 금융상품의 공정가치는 평가기법을 사용하여 결정하고 있습니다. 이러한 평가기법은 가능한 한 관측가능한 시장정보를 최대한 사용하고 기업고유정보는 최소한으로 사용합니다. 이때, 해당 상품의 공정가치 측정에 요구되는 모든 유의적인 투입변수가 관측가능하다면 해당 상품은 Level 2에 포함됩니다.

만약 하나 이상의 유의적인 투입변수가 관측가능한 시장정보에 기초한 것이 아니라면 해당 상품은 Level 3에 포함됩니다.

(4) 금융상품 범주별 순손익

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 상각후원가측정 금융자산 | ||

| 이자수익 | 36,314 | 41,775 |

| 외환손익 | (36,644) | 374,002 |

| 외화환산손익 | 334,219 | 83,309 |

| 대손상각비 | 86,814 | (27,823) |

| 소 계 | 420,703 | 471,263 |

| 당기손익-공정가치측정금융자산 | ||

| 당기손익-공정가치측정금융자산평가손실 | (4,867) | - |

| 소 계 | (4,867) | - |

| 상각후원가측정 금융부채 | ||

| 이자비용 | (31,500) | (55,930) |

| 외환손익 | 90,834 | 30,330 |

| 외화환산손익 | (18) | (83) |

| 소 계 | 59,316 | (25,683) |

19. 자본금과 자본잉여금

(1) 당반기말과 전기말 현재 자본금의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 발행할 주식의 총수 | 500,000,000주 | 500,000,000주 |

| 발행한 주식수 : 보통주 | 17,329,414주 | 17,329,414주 |

| 1주당 액면금액 | 100원 | 100원 |

| 자본금 | 1,732,941,400 | 1,732,941,400 |

(2) 당반기와 전기 중 자본금 및 주식발행초과금의 변동 내역은 없습니다.

20. 기타자본항목

(1) 당반기말과 전기말 현재 기타자본항목의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 자기주식 | (498,732,194) | (68,924) |

(2) 전기 중 자기주식의 변동내역은 없으며, 당반기 중 자기주식의 변동 내역은 다음과 같습니다.

| (단위: 주, 원) |

| 구 분 | 주식수 | 금액 |

|---|---|---|

| 2021.01.01(당기초) | 23 | (68,924) |

| 취득 | 77,587 | (498,663,270) |

| 2021.06.30(당반기말) | 77,610 | (498,732,194) |

21. 고객과의 계약에서 생기는 수익 및 관련 계약자산과 계약부채

21.1 고객과의 계약에서 생기는 수익

(1) 고객과의 계약에서 생기는 수익과 관련하여 손익계산서에 인식한 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 제품매출 | 7,803,233 | 13,769,627 | 6,190,081 | 10,258,995 |

| 기타매출 | 237,522 | 238,722 | - | 12,500 |

| 합 계 | 8,040,755 | 14,008,349 | 6,190,081 | 10,271,495 |

21.2 고객과의 계약과 관련된 부채

(1) 고객과의 계약과 관련하여 재무상태표에 인식하고 있는 계약부채는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 계약부채 - 매출 선수금 | 864,469 | 734,185 |

(2) 계약부채와 관련하여 인식한 수익

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 |

|---|---|---|

| 기초의 계약부채 잔액 중 당반기에 인식한 수익 | ||

| 계약부채 - 매출 선수금 | 640,234 | 9,371 |

22. 판매비와관리비

당반기와 전반기의 판매비와관리비의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 급여 | 218,906 | 404,374 | 206,606 | 378,646 |

| 상여금 | 91,875 | 91,875 | 11,000 | 11,000 |

| 잡급 | 750 | 1,500 | 1,400 | 2,025 |

| 퇴직급여 | 18,246 | 36,492 | 14,427 | 28,853 |

| 복리후생비 | 25,339 | 54,670 | 26,317 | 58,345 |

| 여비교통비 | 50 | 73 | 384 | 10,965 |

| 접대비 | 8,332 | 18,987 | 5,894 | 8,889 |

| 통신비 | 1,719 | 3,562 | 1,881 | 3,618 |

| 세금과공과금 | 10,936 | 30,537 | 9,561 | 17,933 |

| 감가상각비 | 81,975 | 164,325 | 84,102 | 123,803 |

| 지급임차료 | 705 | 1,410 | 1,761 | 2,635 |

| 차량유지비 | 4,491 | 7,244 | 1,581 | 2,528 |

| 보험료 | 7,162 | 9,464 | 4,590 | 6,567 |

| 경상연구개발비 | 517,867 | 874,996 | 453,619 | 866,544 |

| 운반비 | 59,326 | 108,502 | 62,334 | 109,537 |

| 사무용품비 | - | - | 273 | 273 |

| 도서인쇄비 | 27 | 434 | 275 | 764 |

| 소모품비 | 4,381 | 6,310 | 4,377 | 6,331 |

| 지급수수료 | 63,929 | 141,598 | 69,562 | 131,394 |

| 광고선전비 | 31,200 | 31,200 | - | - |

| 무형자산상각비 | 4,252 | 8,227 | 3,369 | 6,202 |

| 대손상각비 | (86,814) | (86,814) | - | 27,823 |

| 교육훈련비 | - | - | 470 | 470 |

| 합 계 | 1,064,654 | 1,908,966 | 963,783 | 1,805,145 |

23. 비용처리된 연구개발비

당반기와 전반기의 연구개발비의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 인건비 | 414,151 | 664,343 | 362,471 | 684,692 |

| 기타 | 103,716 | 210,653 | 91,148 | 181,852 |

| 합 계 | 517,867 | 874,996 | 453,619 | 866,544 |

24. 비용의 성격별분류

당반기와 전반기의 비용의 성격별분류의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 제품 및 재공품 등의 변동 | 1,318,299 | 1,968,610 | 830,128 | 904,507 |

| 원재료 및 부재료사용 | 3,866,323 | 6,814,067 | 3,061,874 | 5,543,867 |

| 급여 등 | 802,723 | 1,294,081 | 277,426 | 502,353 |

| 복리후생비 | 55,977 | 126,752 | 29,627 | 65,436 |

| 감가상각비 | 97,673 | 197,903 | 101,802 | 153,078 |