|

|

20210812_대표이사등의 확인 |

반 기 보 고 서

(제 21 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 8월 12일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 모트렉스 주식회사 |

| 대 표 이 사 : | 이형환 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 황새울로 258번길 25, 수내파이낸스타워 12층 |

| (전 화) 070-4892-6061 | |

| (홈페이지) http://www.motrex.co.kr | |

| 작 성 책 임 자 : | (직 책) 이 사 (성 명) 박찬우 |

| (전 화) 070-4892-6061 | |

【 대표이사 등의 확인 】

|

|

20210812_대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 13 | - | - | 13 | 1 |

| 합계 | 13 | - | - | 13 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 상장 | 2017년 08월 04일 | - | - |

2. 회사의 연혁

|

시기 |

세부내용 |

|

2001. 10 |

모트렉스(주) 법인설립 |

|

2004. 10 |

무역 천만불 수출의탑 수상 |

|

2006. 10 |

중동법인 설립 (MOTREX ME FZCO) |

|

2008. 04 |

미국법인 설립 (AUTOREX, INC) |

|

2010. 11 |

무역 이천만불 달성 |

|

2012. 07 |

호주법인 설립 (MOTREX AUSTRALIA PTY LTD) |

|

2012. 11 |

브라질법인 설립 (MOTREX DO BRASIL) |

|

2012. 12 |

무역 삼천만불 수출의탑 수상 |

|

2013. 12 |

신용보증기금 스타기업 선정 |

|

2014. 04 |

천안공장 가동 |

|

2014. 09 |

인도법인 설립 (MOTREX AUTOMOTIVE INDIA PRIVATE LIMITED) |

|

2014. 09 |

멕시코법인 설립 (MOTREX MEXICO SOCIEDAD DE Responsabilida Limitada) |

|

2015. 01 |

중동법인 설립(MME Auto Spare Parts Trading L.L.C) |

|

2015. 07 |

천안공장 양산 개시 |

|

2015. 12 |

ISO 9001 품질 인증 취득 |

|

2016. 04 |

안드로이드오토 (Android Auto) 인증 획득 |

|

2016. 05 |

중소기업 유공 대통령 표창 수상 |

|

2016. 09 |

애플 카플레이 (Apple Carplay) 인증 획득 |

|

2016. 09 |

중국법인 설립 (Motrex Automotive China Private Limited) |

|

2016. 10 |

ISO/TS16949 인증 획득 |

|

2016. 12 |

무역 일억불 수출의탑 수상 |

| 2017. 08 | 코스닥 상장 |

| 2017.12 | 베트남 법인설림(Motrex Co., Ltd. Representative Office in Hanoi) |

| 2018.04 | 칠레법인 설립 (MOTREX Chile) |

| 2018.12 | 전진건설로봇 인수 |

| 2019.11 | 2020 CES Innovation Award 수상 |

| 2019.11 | 국토교통부 주관 화물차 군집주행 연구업체 선정 |

| 2020.11 | 2020 CES Innovation Award 수상 |

| 2020.12 | 아이노즈 흡수합병 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당반기말 | 20기 (2020년말) |

19기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 39,001,039 | 39,001,039 | 28,383,860 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | 3,900,103,900 | 3,900,103,900 | 2,838,386,000 | |

| 우선주 | 발행주식총수 | - | - | 1,133,315 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | - | - | 113,331,500 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,900,103,900 | 3,900,103,900 | 2,951,717,500 |

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | 100,000,000 | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 39,001,039 | 1,988,315 | 40,989,354 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 0 | 1,988,315 | 1,988,315 | - | |

| 1. 감자 | 0 | 0 | 0 | - | |

| 2. 이익소각 | 0 | 0 | 0 | - | |

| 3. 상환주식의 상환 | 0 | 285,000 | 285,000 | - | |

| 4. 기타 | 0 | 1,703,315 | 1,703,315 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 39,001,039 | 0 | 39,001,039 | - | |

| Ⅴ. 자기주식수 | 764,946 | 0 | 764,946 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 38,236,093 | 0 | 38,236,093 | - | |

주) Ⅲ.현재까지 감소한 주식의 총수 중 4. 기타는 전화우선주 및 전환상환우선주의

전환입니다.

(2) 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 1,900,000 | - | 1,135,073 | - | 764,927 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,900,000 | - | 1,135,073 | - | 764,927 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주식 | 10 | 9 | - | - | 19 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주식 | 1,900,010 | 9 | 1,135,073 | - | 764,946 | - | ||

| - | - | - | - | - | - | - | |||

주1) 무상증자로 인한 단주취득

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018년 03월 29일 | 제17기 정기주주총회 | 주식등의 전자등록 | 전자증권법 개정에 따른 표준정관 내용 반영 |

II. 사업의 내용

1. 사업의 개요

가. 전장사업부

1. 사업의 특성

1) 사업의 내용

당사는 Automotive HMI (Human-Machine Interface) 개발 능력을 기반으로 최첨단 In Vehicle Infotainment(이하”IVI”) 제품 및 각종 전장용품을 개발하여 생산하고 있으며, 동 제품은 완성차 업체로부터 업체 선정된 후 협의된 품질 프로세스에 맞추어 개발, 생산하여 PIO 또는 DIO 방식으로 장착, 글로벌 지역에 공급되고 있습니다. IVI시스템은 또한, Apple Car Play, Google Android Auto 등, 스마트폰과 디스플레이를 양방향 연결하는 커넥티비티비 기술 등을 공식 인증 획득하여 적용한 최첨단 제품을 생산하고 있으며, 이 분야에서 국내 최고 수준의 전문 인력을 보유하고 있습니다. 이는 스마트카의 한 종류인 커넥티드카와 연관된 기술로서 향후 당사의 매출 성장에 대한 기여도가 높은 기술 입니다.을 것으로 판단됩니다 IVI제품 개발로 축적된 기술력을 바탕으로 차량 내 다양한 디스플레이 (Display) 장치를 공급하고 있으며, 국내/외 SUV와 RV 차량 및 대형 버스 등을 대상으로RSE(Rear Seat Entertainment) 제품 공급이 확대 되고 있습니다.

근래 모빌리티 서비스가 확대됨에 따라 각 서비스의 원활한 운영을 위한 커뮤니케이션 채널로 차량 디스플레이 시스템의 수요가 증가되고 있습니다. 서비스의 목적에 따라 디스플레이 시스템의 요구사항이 세분화되고 있으며, 당사가 가진 IVI와 RSE등 디스플레이 시스템 개발 제조 기술은 개별 서비스에 최적화된 목적형 차량용 디스플레이 시스템으로 적용하기에 최적 솔루션으로 선호되고 있습니다. 당사는 이 분야를 차세대 차량용 디스플레이 시장으로 개척하고자 기술개발에 집중하고 있습니다.

차량 디스플레이 제품 외에 대쉬캠 제품과, 차량내 공기청정기 제품을 개발 공급함으로 전장제품군 다양화와 고객 다변화로 사업 확대를 지속하고 있습니다.

(1) IVI사업

현재 당사의 주요 매출 품목은 In Vehicle Infotainment(이하 “IVI) 제품으로 OEM 제품은 설계부터 최종 제품의 완성까지는 장기간이 소요됨에 따라 유행에 대한 민감도가 높은 IVI 제품을 OEM 제품으로 공급하는 경우 최신 트랜드를 반영하지 못하는 특징이 있습니다. 이에 반해 당사의 IVI 사업은 제품 개발까지 7~14개월 가량 소요되며, 다양한 기능을 즉각적으로 반영할 수 있기 때문에 소비자들의 트드랜드 변화에 즉각적인 대응이 가능함에 따라 OEM 수준의 제품을 공급하는 당사의 비지니스 모델을 선호하는 방향으로 전환되고 있습니다.

자동차는 특정 지역에 판매되는 것이 아니며, 글로벌 지역에 판매됨에 따라 판매 국가별로 라디오 주파수의 차이 등 사양적인 차이가 존재하며, 지역별로 소비자들의 니즈가 다양함에 따라 획일화된 제품을 공급하기에 어려움이 있습니다.

최근 급격한 트랜드 변화에 따른 현지 특화 기술 및 대화면 (10.25인치 이상) 모니터 사양 적용 니즈가 커지고 있어 IVI에 대한 요청이 커지고 있는 상황입니다.

글로벌 자동차 시장의 경쟁은 치열해지고 있으며, 경쟁우위를 차지하기 위하여 자동차 메이커 회사들은 소비자들이 요구하는 품질수준, 사양 수준 등에 충족하는 IVI 제품을 공급하기 위한 노력을 하고 있습니다. 특히 당사가 커버하고 있는 IVI 시장은 OEM 제품이 공급되지 못하나, 국내 완성차 업체가 전략적으로 중요하다고 판단하는 지역에서 제품이 공급되고 있으며, 동 시장은 주로 인도, 멕시코, 베트남, 이스라엘 등의 신흥국과 미국 등과 같은 선진국가를 대상으로 합니다. 이 시장은 IVI 제품 만이 아니라, RSE 등 다른 차량용 디스플레이 품목에 대해서도 판매가 확대되고 있습니다.

(2) 스마트카 사업

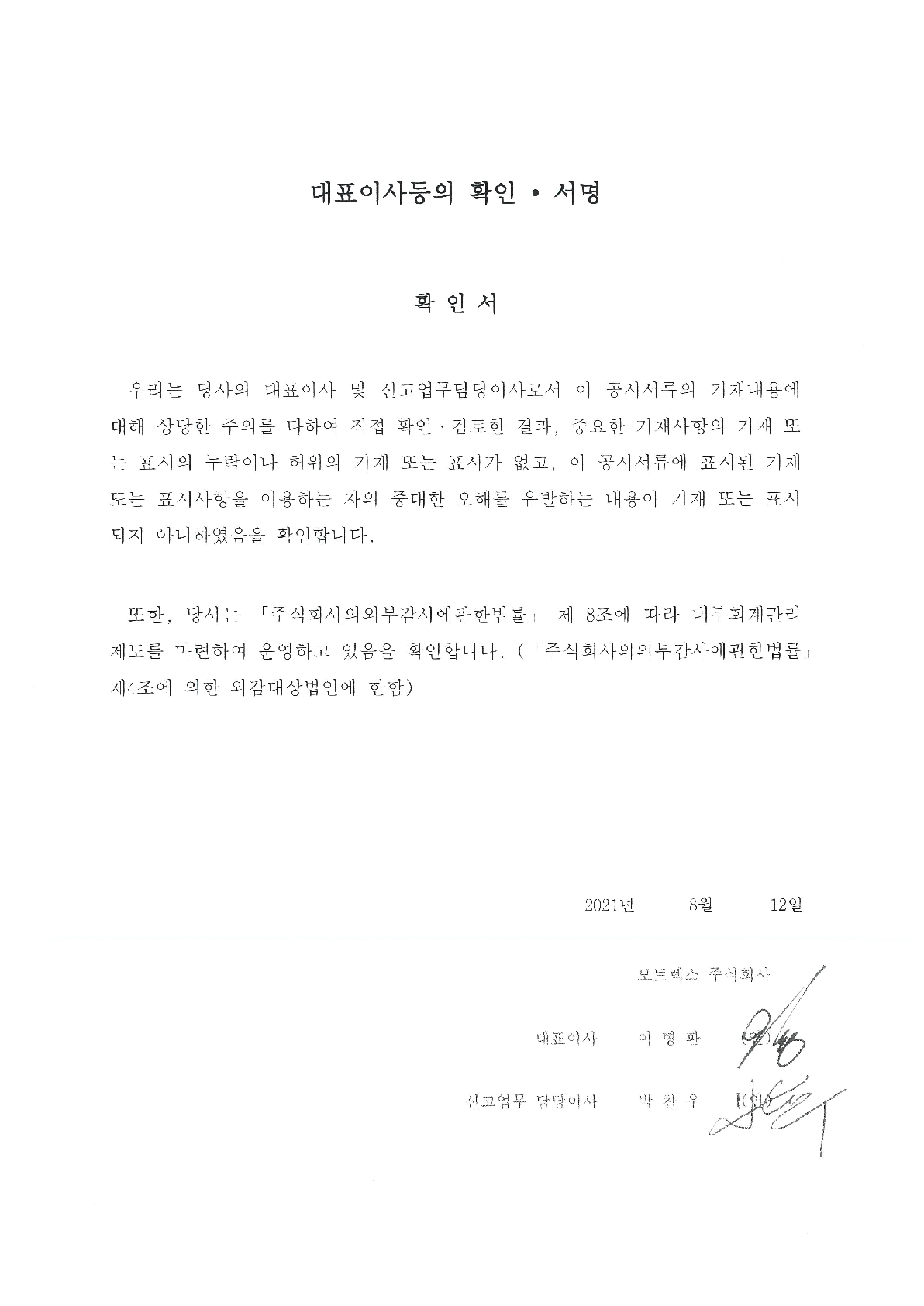

다소 포괄적이고 영역을 파괴하는 의미를 가지고 있는 스마트카는 기계 중심의 차량 기술에서 최신의 전기, 전자, 정보통신 기술을 융복합하여 고도의 안전과 편의를 제공하는 자동차로 정의할 수 있으며, 커넥티드카(Connected Car), 자율주행차(Self-Driving Car) 등과 혼용되어 사용되고 있습니다. 스마트카는 자동차의 지능화를 통해 운전자의 안전과 편의를 제공하기 위한 일련의 과정을 포괄하고 있는 보다 상위의 개념으로 볼 수 있으며, 안전과 편의의 극대화는 차량 탑승자의 운전 개입을 최소화함으로써 달성할 수 있습니다. 결과적으로 자율주행자동차는 스마트카의 궁극적인 모습이라고 할 수 있습니다.

[ 커넥티드카와 자율주행차의 정의]

|

구 분 |

개념 |

|

커넥티드카 |

- 통신기기 또는 외부 인프라(클라우드)와의 연동을 통해 자동차의 안전과 편의성을 향상시킨 차 |

|

자율주행차 (Self Driving Car) |

- 운전자 조작없이 자동차 스스로 주행할 수 있는 자동차로서 유사개념은 무인자동차(Driverness Car) |

|

스마트카 (Smart Car) |

- 전기/전자/통신 등 IT 기술을 융합하여 고도의 안정과 편의를 제공하는 자동차 - 협의로는 통신망에 상시 연결된 커넥티드 카, 광의로는 자율주행차 등을 포괄 |

스마트카의 궁극적인 모습인 자율주행자동차의 핵심 기술은 1) 레이다/라이다 센서, 2) 영상 센서(카메라), 3) 자율주행 기록장치(ADR) , 4) V2X 통신 , 5) 고정밀 디지털 지도, 6) 복합 측위, 7) 스마트 액추에이터, 8) 운전자-차량 인터페이스(HMI), 9) 차세대 IVN 기반 통합 DCU로 분류될 수 있습니다.

당사는 핵심 역량인Automotive HMI 기술은 운전 보조 분야, 운전 안전 분야, 차량 엔터테인먼트 분야, 텔레메틱스 분야, 특수 목적 차량 분야 및 친환경 분야에 적용될 수 있는 범용적인 기술로서 당사는 향후 핵심 역량을 바탕으로 동 분야의 진출을 통한 지속적인 성장을 진행 할 예정입니다.

|

|

주요 사업 영역 |

자동차 산업은 IoT, 빅데이터, 클라우드 컴퓨팅, 고성능 차량과 같은 새로운 신기술과 신기술들의 융합으로 일어나는 혁신, 자동차의 개념의 변화 및 패러다임의 변화가 가져온 완전히 새로운 시대적 변화에 직면하고 있습니다. Automotive HMI 기술을 기반으로 스마트카 및 자율주행차량의 시대는 본격적으로 개화될 것으로 판단되고 있으며, 당사가 보유하고 있는 제품의 적용 확대가 예상됩니다.

|

|

커넥티드카와 자율주행차량과 당사 제품과의 연관성 |

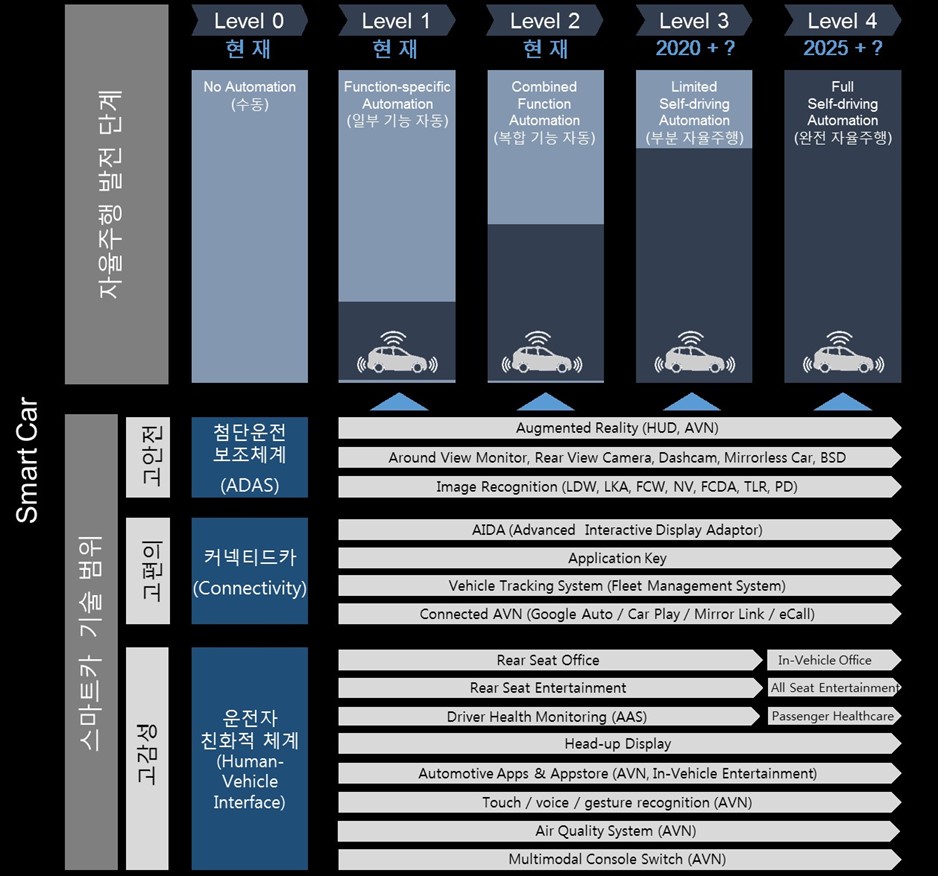

(3) 목적형 이동수단 디스플레이 사업

다양한 모빌리티 서비스들이 나타나고 개별 서비스의 목적에 따라 차량을 제작하는 추세가 나타나고 있습니다.(예:중국 DIDI추싱 D1, 현대자동차 PBV). 목적형 자동차(-PBV (Purpose Built Vehicle))라는 용어의 등장이후 개별 목적에 특화된 내/외장 구성이 갖춰진 자동차가 시장에 나타나고 있습니다. 특히 중국의 디디추싱(중국 차량 공유 서비스 회사)은 전기차 제조업체인 BYD와 손을 잡고 온라인 콜 전용 택시 D1차량의 양산을 발표하는 행보를 보이고 있습니다. 국내/외 자동차 업계와 모빌리티 사업계와의 협업으로 이런 형태의 목적형 자동차들이 나타날 것으로 보입니다.

|

|

현대자동차 PBV |

|

|

DIDI추싱 |

목적형 차량은 차량의 서비스를 운전자 및 탑승자에게 제공하기 위하여 특별한 디스플레이 디바이스를 적용하며, 개별 디스플레이는 목적형 차량의 HW 시스템과 연동을 기반으로, 탑승자가 디바이스들을 컨트롤하거나 상태를 알 수 있는 SW를 제공합니다. 당사는 IVI 시스템과 RSE시스템에 대한 개발 및 생산 역량을 바탕으로 목적형 이동수단 디스플레이를 적극적으로 개발하고 있습니다. 고속버스, 철도, 택시 등 이동고객을 위한 서비스 디스플레이 및 대형 상용차, 중장비, 농기계 등 엔터테인먼트와 업무를 처리하기 위한 디스플레이 사업이 활성화 될 것으로 기대됩니다.

당사는 목적형 차량용 디스플레이 시스템을 차세대 제품군으로 육성하고 있으며, 이를 위하여 고성능 HW플랫폼을 확보하고, 대화면 디스플레이 시스템 및 목적형 차량의 서비스를 구동할 수 있는 기반 SW 플랫폼을 구축하고 있습니다.

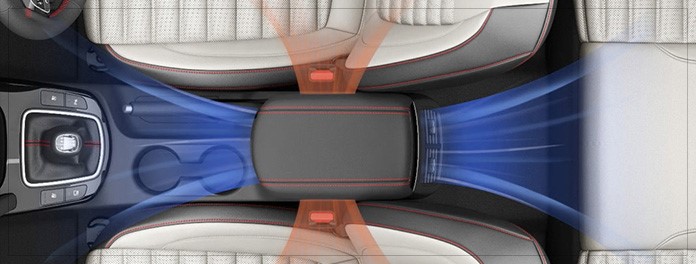

(4) 전장용품 사업 (공기청정기 등)

미세먼지에 대한 관심의 증대와 팬더믹으로 기인한 세균 바이러스 제거에 대한 고객의 요구사항은 차량 전장용품에도 동일하게 나타나고 있습니다. 당사는 컵홀더 타입의 공기청정기와 콘솔 암레스트형 공기청정기를 개발하여 완성차업체에 공급하고 있습니다. IVI시스템 개발을 통해 축적된 기술을 바탕으로 텔레메틱스 시스템과 연동함으로써 차량에 탑승전 차량 실내 공기를 청정하게 하는 기능이 적용 되어있습니다.

|

|

암레스트 콘솔일체형 공기청정기 |

인도시장에서 큰 반향을 일으키고 있으며, 인도시장에서 축적된 기술을 바탕으로 국내 및 글로벌 향지로 제품의 파생 개발을 추진 중입니다. 세균, 바이러스 박멸 기능을 추가하고 기능의 고도화 개발을 통하여 차량 실내 청결 제품으로 시장 확대를 목표합니다.

나. 전진건설로봇

1. 사업의 특성

1) 사업의 내용

콘크리트펌프(Concrete Pump)는 고층건물 또는 원거리 건축 작업에 필요한 콘크리트믹스를 고압으로 송출하는 기계로, 붐(Boom), 트럭(Chassis), 하부 프레임으로 구성되며 고객의 주문에 따라 트럭(Chassis) 브랜드 및 차종, Boom 길이, 하부프레임 타입의 선택이 가능한 제품입니다. 콘크리트 펌프카(Concrete Pump Car)는 이러한 콘크리트 펌프를 차체에 올린 건설 중장비로 각종 건설 프로젝트에 사용 됩니다.

콘크리트펌프 제품은 기능에 따라 콘크리트 펌프카(Concrete Pump Car), 숏크리트(Shortcrete), 플레이싱붐(Placing Boom), 라인펌프(Line Pump), 스테이셔너리펌프(Stationary Pump)등으로 구분되며 당사는 다양한 제원의 제품을 생산/판매 하고 있습니다.

2. 주요 제품 및 서비스

가. 전장사업부

1. 제품 현황

당사는 운전자와 차량간 의사소통을 위한 Automotive HMI 기술을 바탕으로 IVI 제품을 생산하여 판매하고 있습니다. Automotive HMI 기술은 운전자와 자동차가 서로 의사소통을 할 수 있도록 환경을 만드는 기술입니다. 향후 자동차 시대의 변화에 대응하기 위하여 당사는 Automotive HMI 기술을 기반으로 Apple Car Play, Google Android Auto, 스마트 폰과 디스플레이를 양방향으로 연결하는 커넥티비티 기술 등이 적용된 커넥티드 카 시대에 적응하고 있습니다. 이에 최근 고객 편의 증대를 위해 무선 Google Android Auto를 개발, 인증 획득 하였고 AI 음성인식 기술 적용 개발을 하고 있습니다. 또한 차량 내 멀티미디어 트랜드가 대화면(10.25인치 이상)으로 확대 됨에 따라 지역별로 다양한 사이즈 모니터 제품 공급을 통한 현지 니즈에 부합을 해 나가고 있습니다.

반기보고서 제출일 현재 당사의 주요 매출 품목은 Automotive HMI 기술을 적용한 IVI 제품으로 당사는 PIO 비즈니스 방식으로 완성차 업체에 제품을 공급하고 있습니다. PIO 제품은 OEM 근접한 수준의 품질을 충족하여야 하며, 글로벌 지역에 판매되고 A/S 등이 필요하므로 글로벌 네트워크가 기반이 되어야 합니다. 또한, 완성차 업체에 직접 공급되어 생산 라인에 포함되는 것이 아니며 최종 고객인 자동차 구매자에게 차량이 인도되기 전 장착되어야 하므로 차량의 위치 추적, 장착에 대한 노하우 등이 필요합니다. 설립일 이후 글로벌 지역에 A/S 부품을 공급한 당사는 Automotive HMI 기술을 기반으로 국내 완성차 업체에 PIO IVI 제품을 판매하고 있는 업체입니다.

IVI 시스템 외의 차량용 디스플레이로 RSE (Rear Seat Entertainment)를 국내 완성차 업체를 통하여 국내외에 공급하고 있습니다.

RSE 시스템은 중형 SUV, 준대형 승용차량 및 RV차량을 대상으로 공급되고 있으며, 특히 AM마켓 제품과는 달리 차량 내 안정성 확보를 위해 개발 과정에서 차량 충돌 테스트 등 안정성 테스트를 통과하고 있으며 다년간의 공급경험을 통해 안정된 품질과 풍부한 컨텐츠를 제공하여 고객들의 선택률을 높여 나가고 있습니다.

또한 디스플레이 시스템 개발 노하우 및 강점을 통한 중장비 디스플레이, 자율 주행 차량 내 디스플레이 등 목적형 차량 내 디스플레이 제품 확대를 해 나가고 있습니다.

IVI, RSE등 디스플레이 시스템 외에 Dashcam, 공기청정기 등의 제품의 판매도 늘어나고 있습니다. 특히 공기청정기 제품은 자동차 콘솔커버의 디자인 일체형 제품으로 판매되고 있으며, 전석 멀티미디어로 제어가 가능하고 텔레매틱스 시스템과의 연동을 통해서 차량 탑승 전 차내 공기를 정화하고 UVC LED로 바이러스나 세균의 제거를 하는 기능을 제공합니다.

당사가 공급하는 제품은 자동차 IVI 제품으로 자동차 탑승자에게 정보를 전달하는 기능에 부가하여 오락성을 가미한 기능을 보유하고 있습니다. 주요 제품으로 AVN, Smart Display(AV) 및 Audio가 있으며, 주요 제품의 현황은 다음과 같습니다.

[주요 제품 현황]

|

구 분 |

제품군 |

제품설명 |

매출처 |

매출 여부 |

비 고 |

||

|

IVI |

AVN |

- Navigation 기능 포함 - Apple Car Play 및 Google Android - 멕시코, 호주 등 글로벌 37개 국가 판매 중

|

수출 HMC / KMC/ |

출하중 |

- |

||

|

AV |

- Apple Car Play 및 Google Android - 멕시코, 호주 등 글로벌 7개 국가 판매 중

|

수출 HMC / KMC/ |

출하중 |

- |

|||

|

Audio |

- 차량용 오디오 제품 - 멕시코 등 글로벌 3개 국가 판매 중

|

수출 HMC / KMC/ |

출하중 |

||||

|

RSE |

- 탑승자용 디스플레이 장치로서 VoD 콘텐츠, 위성 TV, 네비게이션 정보, 스마트폰 - 현대자동차 및 기아자동차 프리미엄

|

내수 / 수출 HMC / KMC/ |

출하중 |

- 프리미엄 고속 버스용 - 위성 TV 개별 채널 제공 - 안드로이드 기반 IVI AV - 스마트폰 미러링 |

|||

|

차량용 디스플레이 |

차세대 디스플레이 플랫폼 |

중장기 클러스터 중장비 / 상용차 용 디스플레이 제품 군 - 대화면 Full Color 디지털 클러스터 - 대화면 클러스터 어플리케이션 제어기 |

국내 |

개발중 |

|

||

|

ADAS |

Dashcam |

- SSD 저장장치 매립형 블랙박스 - 4CH HD급 영상저장 기능 보유 - 주차 중 저장 기능 및 모션 인식 이벤트

|

내수 / 수출 경찰청/렌터카/택시 등 |

출하중 |

- SSD 저장장치 사용 - 매립형으로 현대자동차 - 자사 모델 AIDA 및 AVN과의 데이터연동(영상확인 등) - 야간 실내 영상 촬영이 |

||

|

AIDA (스마트 순찰차용 통합 디바이스) |

- 특수목적 차량에 탈부착 할 수 있고, 부착 시 차량과 유무선으로 연결되어 차량 및 차량

|

경찰청 등 |

출하중 |

- AVN 연동을 통한 제품 - 텔레매틱스 서비스 및 |

|||

|

특수목적 차량 분야 |

Fleet Management System |

- 차량의 위치, 경로, 주행 정보를 실시간 조회 , 저장, 분석 하여 차량의 경로 추적, 최적 경로 도출, 경로 이탈 방지 등을 지원하는 정 보시스템

|

글로비스 / 해외 고객사 |

출하중 |

- 해외 법인망을 활용한 해외 거점 지역별 적용 확대 - 시스템 운영으로 확보되는 데이터를 활용한 추가 |

||

|

전장 용품 |

공기청정기 |

자율주행 시스템 - 컵홀더 형 차량용 공기청정기 - 암레스트 콘솔 일체형 공기청정기

|

해외 고객사 (인도) |

출하중 |

지속적인 차종 확대 중 |

나. 전진건설로봇

1. 제품현황

| 제품구분 | 사 진 | 내 용 | ||

|---|---|---|---|---|

| 콘크리트펌프카 (Concrete Pump Car) |

|

유압실린더를 사용하여 콘크리트를 중/고층의 시공면에 이송 및 타설하는 장비 | ||

| 숏크리트 (Shotcrete) |

|

압축공기를 이용하여 콘크리트를 시공면에 타설하는 장비(측면/천정 시공시 주로 사용) | ||

| 플레이싱붐 (Placing Boom) |

|

초고층 건축현장에 설치하여 콘크리트를 이송 및 타설하는 장비 | ||

| 라인펌프 (Line Pump) |

|

자가차량으로 이동하는 초고압용 콘크리트 펌프 | ||

| 스테이셔너리펌프 (Stationary Pump) |

|

견인차량으로 이동하는 초고압용 콘크리트 펌프 |

- 콘크리트펌프는 다품종 소량생산의 제품으로 국가별, 고객별등 사양에 따라

제품을 생산 합니다.

- 주요 생산제품인 콘크리트펌프카는 국내 건설사 및 건설장비 임대업체등으로

부터 수요가 발생하고 있으며 해외에서는 주로 해외 딜러를 통하여 매출 수요

가 발생합니다.

- 국내의 경우 콘크리트 펌프를 트럭에 장착한 콘크리트펌프카 형태로 제조하여

판매 하며, 수출의 경우 고객의 요구에 따라 콘크리트펌프카 또는 상부 구조물

인 콘크리트 펌프만 판매 합니다.

- 제품 판매후 제품이 계속적으로 사용 될 수 있도록 부품 공급 및 A/S 시스템을

구축하여 서비스 제공을 하고 있습니다.

3. 원재료 및 생산설비

가. 전장사업부

1. 주요 원재료

주요 원재료인 회로재 및 LCD의 가격은 코로나로 인한 원자재 수급문제로 가격이 상승 추세로 전환하였습니다. 당사는 SCM 개선 활동, Value Engineering 활동 등의 원가절감노력을 지속할 예정입니다.

2. 생산능력 및 생산실적

(단위: EA, 백만원)

|

공 장 |

라인명 |

구 분 |

2021년도 반기 | 2020년도(제 20기) | ||

|

수량 |

금액 |

수량 |

금액 |

|||

|

천안공장 |

1라인 |

생산능력 |

63,152 | 15,891 | 119,510 | 34,877 |

|

생산실적 |

61,171 | 15,392 | 113,004 | 32,979 | ||

|

가동율(%) |

96.9% | 94.6% | ||||

|

기말재고 |

6,244 | 1,844 | 7,258 | 2,232 | ||

|

2라인 |

생산능력 |

72,048 | 18,129 | 127,270 | 37,142 | |

|

생산실적 |

70,231 | 17,672 | 124,899 | 36,450 | ||

|

가동율(%) |

97.5% | 98.1% | ||||

|

기말재고 |

7,124 | 2,103 | 8,022 | 2,467 | ||

| 3라인 |

생산능력 |

41,309 | 10,394 | 63,636 | 18,572 | |

|

생산실적 |

39,812 | 10,018 | 59,476 | 17,357 | ||

|

가동율(%) |

96.4% | 93.5% | ||||

|

기말재고 |

4,084 | 1,206 | 3,822 | 1,174 | ||

|

합 계 |

생산능력 |

176,509 | 44,414 | 310,416 | 90,591 | |

|

생산실적 |

171,214 | 43,082 | 297,379 | 86,786 | ||

|

가동율(%) |

97.0% | 95.8% | ||||

|

기말재고 |

17,452 | 5,153 | 19,102 | 5,873 | ||

나. 전진건설로봇

1. 주요 원재료

주요 원재료인 강판 등 철강의 가격은 코로나로 인한 원자재 수급문제로 가격이 상승추세에 있습니다. 당사는 SCM 개선 활동, Value Engineering 활동 등의 원가절감노력을 지속할 예정입니다.

2. 생산능력 및 생산능력의 산출근거

1) 생산능력

| (기준일 : | 2021년 6월 30일 | ) | (단위 : 백만원) |

| 사업부문 | 품목 | 사업소 | 당반기 | 전기 | ||

|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | |||

| 중공업 | CPC | 본사 | 240 | 37,996 | 480 | 72,822 |

| 소 계 | 240 | 37,996 | 480 | 72,822 | ||

| 합 계 | 240 | 37,996 | 480 | 72,822 | ||

2) 생산능력의 산출근거

* 산출기준

- 산출기준 : 1일 생산능력 = 2대

- 산출방법 : 1일 생산능력 X 월작업일(20일) X 12개월

* 평균가동시간

- 1일 생산능력 = 9시간

3) 생산실적 및 가동률

* 생산실적

| (기준일 : | 2021년 6월 30일 | ) | (단위 : 백만원) |

| 사업부문 | 품목 | 사업소 | 당반기 | 전기 | ||

|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | |||

| 중공업 | CPC | 본사 | 223 | 35,304 | 307 | 46,576 |

| 합 계 | 223 | 35,304 | 307 | 46,576 | ||

* 당기의 가동률

| (기준일 : | 2021년 6월 30일 | ) | (단위 : 시간) |

| 사업소(사업부문) | 당반기 가동 가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|

| 건설로봇 | 1,080 | 1,004 | 92.9% |

- 설비별, 제품구성별 가동시간에 근거한 생산능력 산출이 곤란하여 생산능력과 생산실적을 기준으로 가동시간 및 가동률을 산출함.

4. 매출 및 수주상황

가. 연결기준 매출

1. 매출실적

(단위 : 백만원)

| 구분 | 2021년 반기 | 2020년 | 2019년 |

| 상품 | 29,558 | 53,062 | 113,337 |

| 제품 | 178,576 | 292,859 | 183,613 |

| 용역 | 4,765 | 7,885 | 16,700 |

| 합계 | 212,899 | 353,806 | 313,649 |

나. 전진건설로봇

1. 매출실적

| (기준일 : | 2021년 6월 30일 | ) | (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 당반기 | 전기 |

|---|---|---|---|---|

| 중공업 | 제품 | CPC | 55,843 | 75,670 |

| 상품 | CPC | 1,000 | 2,841 | |

| 기타 | 부품/정비/용역 | 7,967 | 12,725 | |

| 합계 | 64,811 | 91,236 | ||

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 차량용 인포테인먼트 | 2018년 | 2028년 | - | 447,927 | - | - | - | 447,927 |

| 합 계 | - | 447,927 | - | - | - | 447,927 | ||

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

연결실체는 금융상품과 관련하여 시장위험(외환위험, 이자율위험, 가격위험), 신용위험, 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결실체의 위험관리는 연결실체의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 연결실체가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 연결실체는 환위험 및 이자율변동위험과 같은 특정위험을 회피하기 위하여 파생금융상품을이용하고 있습니다.

연결실체의 전반적인 금융위험 관리 전략은 전기와 동일합니다. 기타 위험관리에 관한 자세한 사항은 연결검토보고서 주석 '위험관리' 항목을 참조하시기 바랍니다.

나. 파생상품 및 풋백옵션 등 거래 현황

당사는 반기보고서 작성기준일 현재 해당사항이 없습니다..

6. 주요계약 및 연구개발활동

가. 연구개발활동의 개요

당사는 4차 산업혁명을 선도할 기술을 선행 개발하기 위해 연구개발에 많은 투자와 노력을 하고 있습니다. 또한 외부 협력회사와의 협업, 공동기술개발 또한 진행하고 있으며 당사의 원천기술 확보를 위해 최선을 다하고 있습니다.

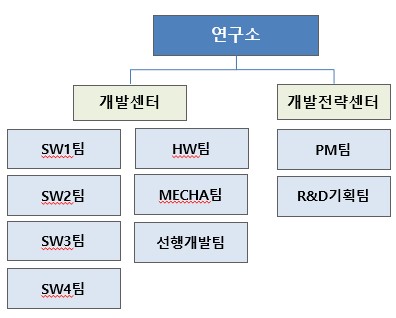

나. 연구개발 담당 조직

|

|

연구소 조직도 |

다. 연구개발비용

| (단위 : 천원) |

|

과 목 |

2021년 반기(제21기 반기) | 2020년 (제20기) | 2019년 (제19기) |

비 고 |

|

연구개발비용 계 |

5,834,205 | 12,852,467 | 21,640,484 |

- |

|

연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

2.74% | 3.63% | 6.90% |

- |

라. 연구개발 실적

1. 연구개발 실적

1) 기술개발 주요 연혁 및 수상실적

|

년도 |

주요연혁 및 수상실적 |

|

2010 |

헝가리 MAP S/W 업체(NNG) 기술 제휴 |

|

2010 |

중동 AVN MAP S/W 양산 |

|

2011 |

브라질 현대 AVN 공급 |

|

2011 |

러시아 MAP S/W 업체(NAVITEL) 기술 제휴 |

|

2011 |

CIS 현대 AVN 공급 |

|

2011 |

호주 현대/기아 AVN 공급 |

|

2013 |

체코 현대 생산 수입차 AVN 공급 |

|

2013 |

러시아 기아 CKD 공장 AVN 공급 |

|

2013 |

브라질 현대 공장 AVN 공급 |

|

2013 |

호주법인 A/S 네트웍 서비스 개시 |

|

2014 |

브라질법인 A/S 네트웍 서비스 개시 |

|

2015 |

인도 현대 공장 AVN 공급 |

|

2015 |

ISO 9001 품질 인증 취득 |

|

2016 |

Google AndroidAuto AVN AV 인증 취득 |

|

2016 |

Apple CarPlay AV 인증 취득 |

|

2016 |

ISO/TS 16949 품질인증 취득 |

| 2017 | 프리미엄버스 RSE 시스템 개발 |

| 2018 | ADAS Dashcam 개발 |

| 2019 | 2020 CES Innovation Award 수상 |

| 2020 | 2021 CES Innovation Award 수상 |

2)최근 3년간 기술개발 실적

|

과제명 (소재명) |

관련기관 (업체) |

연구목표 및 기대효과 |

상품화 여부 |

|

YP AVN/AV |

KMC |

1. 연구목표 : 브라질, 멕시코, 남아공, 중동 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,512대 공급) |

신고서제출일 현재 브라질, 멕시코, 남아공, 중동 국가 등 총 6개국가에 제품 공급 중 |

|

HG AVN |

HMC |

1. 연구목표 : 러시아,브라질,칠레,CIS 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 766대 공급) |

고객사의 양산 미결정으로 인한 제품 공급 미진행 (러시아,브라질,칠레,CIS 등 총6개 국가) |

|

LM AVN |

HMC |

1. 연구목표 : 호주,뉴질랜드,브라질,멕시코,CIS 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 12,980대 공급) |

호주,뉴질랜드,브라질,멕시코,CIS등 총 7개 국가 |

|

MD F/L AVN/AV |

HMC |

1. 연구목표 : 호주,뉴질랜드,브라질,중동,CIS,러시아 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 6,397대 공급) |

호주,뉴질랜드,브라질,중동,CIS,러시아 등 총 10개국 |

|

LF AVN/AV |

HMC |

1. 연구목표 : 호주,뉴질랜드,CIS,멕시코,이란 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,921대 공급) |

호주,뉴질랜드,CIS,멕시코,이란 등 총 8개 국가 |

|

UM AV/AVN |

HMC |

1. 연구목표 : 호주,뉴질랜드,터키,중남미,브라질,멕시코 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 6,636대 공급) |

호주,뉴질랜드,터키,중남미,브라질,멕시코,중동,이란,남아공 등 총 15개 국 |

|

DH AVN |

HMC |

1. 연구목표 : 호주, 뉴질랜드 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 419대 공급) |

호주, 뉴질랜드 |

|

JD AVN |

KMC |

1. 연구목표 : 호주, 터키 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 295대 공급) |

호주, 터키 |

|

GD AVN |

HMC |

1. 연구목표 : 호주,뉴질랜드,브라질 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 5,099대 공급) |

호주,뉴질랜드,브라질 총 3개국가 |

|

CarLink |

HMC/ KMC |

1. 연구목표 : PIO AVN에 적용 가능한 폰 컨넥티비티 솔루션 개발 2. 기대효과 : 시장요구사양 선행개발에 따른 신규 시장 수주 가능성 증대 |

스마트폰 내비게이션 App. 사용에 대한 소비자 needs가 큰 터키,CIS, 중동, 멕시코, 말레이시아 |

|

TL AVN/AV |

HMC |

1. 연구목표 : 호주,뉴질랜드,멕시코,중남미,CIS,터키 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 29,429대 공급) |

호주,뉴질랜드,멕시코,중남미,CIS,터키,중동,이란 등 총 25개 국가 |

|

GS AVN/AV |

HMC |

1. 연구목표 : 인도,멕시코,중남미 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 54,458대 공급) |

인도,멕시코,중남미 등 총 6개 |

|

RB AVN/AV |

HMC |

1. 연구목표 : 인도,중남미,중동 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 8,547대 공급) |

인도,중남미,중동 등 총 15개 |

|

JF AVN |

KMC |

1. 연구목표 : 호주,뉴질랜드,멕시코,CIS,페루,이란,중동 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,894대 공급) |

호주,뉴질랜드,멕시코,CIS,페루,이란,중동 등 총 8개국 |

|

QL AVN/AV |

KMC |

1. 연구목표 : 호주,뉴질랜드,브라질,멕시코,중남미,터키,CIS,중동 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 44,982대 공급) |

호주,뉴질랜드,브라질,멕시코,중남미,터키,CIS,중동 등 총 16개 국가 |

|

Arkamys solution |

HMC/KMC |

1. 연구목표 : PIO AVN에 적용 가능한 프리미엄 사운드 솔루션 개발 2. 기대효과 : 시장요구사양 선행개발에 따른 신규 시장 수주 가능성 증대 |

‘16년 하반기 인도 DM, GS, RB, IB 차종에 적용하였으며, ‘17년 2분기경부터 중남미 공급 차종에 상품성개선 기능으로 적용 예정 |

|

IPS LCD |

HMC/KMC |

1. 연구목표 : PIO AVN에 적용 가능한 광시야각 IPS LCD 솔루션 개발 2. 기대효과 : 시장요구사양 선행개발에 따른 신규 시장 수주 가능성 증대 |

‘17년 6월부터 이스라엘을 시작으로 ‘18년도 인도 등 주요 매출국가에 본격적인 공급 예정 |

|

AD AVN/AV |

HMC |

1. 연구목표 : 멕시코,브라질,중남미,중동,CIS,터키,베트남 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 24,597대 공급) |

멕시코,브라질,중남미,중동,CIS,터키,베트남 등 총 13개국 |

|

YD PE AVN/AV |

KMC |

1. 연구목표 : 호주,뉴질랜드,멕시코,중남미,중동 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 10,447대 공급) |

호주,뉴질랜드,멕시코,중남미,중동 등 총 10개국 |

|

IB AVN |

HMC |

1. 연구목표 : 인도 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 36,709대 공급) |

인도 |

|

DM AVN |

HMC |

1. 연구목표 : 호주,뉴질랜드,인도,베트남,CIS,멕시코,중남미,이란 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 15,867대 공급) |

호주,뉴질랜드,인도,베트남,CIS,멕시코,중남미,이란 등 총 17개 국가 |

|

PS PE AV |

KMC |

1. 연구목표 : 멕시코 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 2,057대 공급) |

멕시코 |

|

YB AV |

KMC |

1. 연구목표 : 호주 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 302대 공급) |

호주 |

|

AndroidAuto |

HMC/KMC |

1. 연구목표 : PIO AVN에 적용 가능한 폰 컨넥티비티 솔루션 개발 2. 기대효과 : 시장요구사양 선행개발에 따른 신규 시장 수주 가능성 증대 |

‘16년 상반기부터 호주, 인도, 멕시코, 중남미, 중동 등 AndroidAuto 공식 지원국가에 적용 중 |

|

CarPlay |

HMC/KMC |

1. 연구목표 : PIO AVN에 적용 가능한 폰 컨넥티비티 솔루션 개발 2. 기대효과 : 시장요구사양 선행개발에 따른 신규 시장 수주 가능성 증대 |

‘16년 상반기부터 호주, 인도, 멕시코, 중남미, 중동 등 CarPlay 공식 지원국가에 적용 중 |

|

기아자동차 |

KMC |

1. 연구목표 : 내수 프리미엄 버스 좌석 IVI 시스템 개발 2. 기대효과 : 프리미엄 고속버스 여객시장 개척 및 고급 리무진버스 시장 개척 |

‘17년 1월 기아 그란버드에 양산적용되어 2월부터 운수업체를 통한 프리미엄 버스 여객사업 진행 중 |

|

현대차 |

HMC |

1. 연구목표 : 고급 RV 차량 RSE 개발공급 |

' 17년 6월 공급 계약 체결(스타렉스) |

|

코레일 |

KTX |

1. 연구목표 : 특실용 RSE 개발 공급 |

' 17년 5월 공급 계약 체결 (KTX) |

|

텔레매틱스 |

글로비스/ SK/ |

1. 연구목표 : 텔레메틱스 분야 연계 개발 공급 |

' 16년 인도 공급 계약 체결(글로비스 등) |

|

YP PE AVN/AV |

KMC |

1. 연구목표 : 이스라엘 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 2,00대 공급) |

이스라엘, 중남미, 브라질, 남아공, 태국 |

|

DE AV |

KMC |

1. 연구목표 : 이스라엘 등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 5,000대 공급) |

이스라엘, 싱가포르 |

|

CD AV |

KMC |

1. 연구목표 : 이스라엘 등에 적용되는 DIO/PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,000대 공급) |

이스라엘 |

|

BAPE AUDIO |

HMC |

1. 연구목표 : 멕시코 등에 적용되는 AUDIO 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,000대 공급) |

멕시코, 중남미, 남아공 |

|

JA AUDIO |

KMC |

1. 연구목표 : 중동 등에 적용되는 AUDIO 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,000대 공급) |

중동, 남아공, 중남미 |

|

HC AUDIO |

HMC |

1. 연구목표 : 중동 등에 적용되는 AUDIO 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 15,000대 공급) |

|

|

HC AVN |

HMC |

1. 연구목표 : 베트남 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 6,000대 공급) |

베트남 |

|

UMPE AV |

KMC |

1. 연구목표 : 중남미 등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,600대 공급) |

중남미 |

|

QLPE AV |

KMC |

1. 연구목표 : 이스라엘 등에 적용되는 DIO/PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 40,000대 공급) |

이스라엘, 러시아, 동남아, 브라질 |

|

BD AV |

KMC |

1. 연구목표 : 러시아 등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 4,000대 공급) |

러시아, 동남아 |

|

BAPE AVN/ AV |

HMC |

1. 연구목표 : 중남미 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 5,000대 공급) |

멕시코, 중남미, 베트남 |

|

TM AVN/AV |

HMC |

1. 연구목표 : 베트남 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 5,000대 공급) |

베트남, 중남미 |

|

TLFL AVN/AV |

HMC |

1. 연구목표 : 베트남 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 6,000대 공급) |

베트남, 중남미, 멕시코, 러시아 |

|

DN8 AV |

HMC |

1. 연구목표 : 러시아 등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 10,000대 공급) |

러시아 |

|

SK3 AV |

KMC |

1. 연구목표 : 러시아 등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 10,000대 공급) |

러시아 |

|

HCPE AVN/AV |

HMC |

1. 연구목표 : 러시아 등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 10,000대 공급) |

러시아, 베트남 |

|

AI3 AV |

HMC |

1. 연구목표 : 멕시코 등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 16,000대 공급) |

멕시코 |

|

X150/C300 AV |

쌍용 |

1. 연구목표 : 싱가포르등에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,000대 공급) |

이스라엘, 싱가포르 |

|

PPA |

HMC/KMC |

1. 연구목표 : 사우디 여성특화 사양 개발 (옷끼임 감지센서) 2. 기대효과 : 신규아이템 개발을 통한 매출 증대 효과(연 10,000대 공급) |

사우디 |

|

SP2i AVN |

KMC |

1. 연구목표 : 베트남에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,000대 공급) |

베트남 |

|

SP2 AV |

KMC |

1. 연구목표 : 이스라엘에 적용되는 DIO/PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,000대 공급) |

이스라엘 |

|

MQ4 AV |

KMC |

1. 연구목표 : 이스라엘에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,000대 공급) |

이스라엘 |

|

YB PE AV |

KMC |

1. 연구목표 : 이스라엘에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,000대 공급) |

이스라엘 |

|

CN7 AV |

HMC |

1. 연구목표 : 러시아에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,000대 공급) |

러시아 |

|

HR PE2/PU PE2 AVN |

HKMC |

1. 연구목표 : 국내시장 상용차(포터,봉고)에 적용되는 PIO AVN, 후방카메라 개발 2. 기대효과 : 국내 시장 진출을 통한 매출 증대 효과(연 20,400대 공급) |

국내 상용차 시장 |

|

YB PE |

KMC |

1. 연구목표 : 동남아에 적용되는 PIO AV 개발 2. 기대효과 : 매출 증대 효과 (연 1,550대 공급) |

동남아 |

|

HCr PE |

HMC |

1. 연구목표 : 동유럽에 적용되는 PIO AVN 개발 2. 기대효과 : 매출 증대 효과 (연 800대 공급) |

동유럽 |

|

SU2i |

HMC |

1. 연구목표 : 멕시코에 적용되는 DIO AV 개발 2. 기대효과 : 매출 증대 효과 (연 3,850대) |

멕시코 |

|

DE PE |

KMC |

1. 연구목표 : 멕시코에 적용되는 DIO AV 개발 2. 기대효과 : 매출 증대 효과 (연 1,200대) |

멕시코, 이스라엘 |

|

BD |

KMC |

1. 연구목표 : 멕시코에 적용되는 DIO AV 개발 2. 기대효과 : 매출 증대 효과 (연 8,000대) |

멕시코 |

|

KA4 |

KMC |

1. 연구목표 : 동남아, 중남미, 동유럽에 적용되는 PIO AV/AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과 (연 7,733대 공급) |

동남아, 중남미, 동유럽 |

|

NX4 |

HMC |

1. 연구목표 : 중남미, 동유럽에 적용되는 PIO AV/AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과 (연 8,497대) |

중남미, 동유럽 |

|

ENTRY AVN |

ALPINE |

1. 연구목표 : SXM, HD RADIO, DAB등 DIGITAL RADIO 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 4,2000대 공급) |

유럽, 북미, 호주지역 등 총23개국에 공급 중 |

|

HCm AV |

HMC |

1. 연구목표 : 멕시코, 중남미에 적용되는 PIO AV 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 25,000대 공급) |

멕시코, 중남미 |

|

GSr AVN |

HMC |

1. 연구목표 : 러시아에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 2,200대 공급) |

러시아 |

|

OS AVN |

HMC |

1. 연구목표 : 중동에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 500대 공급) |

이란 |

|

UMPE AVN |

KMC |

1. 연구목표 : 멕시코, 중동, CIS등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,500대 공급) |

멕시코, 브라질, 칠레, 파나마, 이란, 이라크, CIS, 남아공 |

|

JS AVN |

HMC |

1. 연구목표 : 중동, CIS등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,200대 공급) |

이란, 이라크, 요르단, CIS, 중남미 |

|

TM AVN |

HMC |

1. 연구목표 : 멕시코, 중동에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 7,000대 공급) |

멕시코, 이란, 이라크, 요르단 |

|

JFPE AVN |

KMC |

1. 연구목표 : 멕시코, 중동등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 4,500대 공급) |

멕시코, 중남미, 이란, 이라크, CIS |

|

BD AVN |

HMC |

1. 연구목표 : 중동, 중남미 등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3,500대 공급) |

이란, 이라크, 남아공, 중남미, 터키 |

|

TLPE AVN |

HMC |

1. 연구목표 : 중동, CIS등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 11,600대 공급) |

이란, 이라크, 요르단, 중남미, CIS, 팔레스타인, 레바논, 요르단,세우티,CIS, 남아공 |

|

QLPE AVN |

KMC |

1. 연구목표 : 멕시코, 브라질등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 24,500대 공급) |

멕시코,브라질, 중남미, CIS, 이란, 이라크, 남아공, 터키 |

|

ADPE AVN |

HMC |

1. 연구목표 : 멕시코, CIS에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 2,500대 공급) |

멕시코, CIS |

|

IBFL AVN |

HMC |

1. 연구목표 : 인도에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 84,000대 공급) |

인도 |

|

LX2 AVN |

HMC |

1. 연구목표 : 멕시코, CIS등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,500대 공급) |

멕시코, 중남미, CIS |

|

AEPE AVN |

HMC |

1. 연구목표 : 멕시코, CIS등에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 680대 공급) |

멕시코, 중남미, CIS |

|

SP2 AVN |

KMC |

1. 연구목표 : 멕시코에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,700대 공급) |

CIS |

|

SP2i AVNT |

KMC |

1. 연구목표 : 인도에 적용되는 PIO AVNT 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 18,000대 공급) |

인도 |

|

YPiPE AVNT |

KMC |

1. 연구목표 : 인도에 적용되는 PIO AVNT 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 2,880대 공급) |

인도 |

|

SU2i AVNT |

HMC |

1. 연구목표 : 인도에 적용되는 PIO AVNT 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 30,600대 공급) |

인도 |

|

DL3 AVN |

KMC |

1. 연구목표 : CIS, 중동에 적용되는 PIO AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 580대 공급) |

CIS/이라크 |

|

MQ4 AV/AVN |

KMC |

1. 연구목표 : CIS, 아시아등에 적용되는 PIO AV/AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 8,700대 공급) |

CIS, 아시아, 멕시코, 중남미, 이라크 |

|

TMFL AV/AVN |

HMC |

1. 연구목표 : CIS, 멕시코등에 적용되는 PIO AV/AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,660대 공급) |

CIS, 멕시코, 중남미 |

|

CN7 AV/AVN |

HMC |

1. 연구목표 : CIS, 멕시코등에 적용되는 PIO AV/AVN 개발 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 16,00대 공급) |

CIS, 멕시코, 중남미 |

|

프리미엄버스 RSE |

HKMC |

1. 연구목표 : 내수 프리미엄 버스 좌석 IVI 시스템 개발 공급 2. 기대효과 : 프리미엄 고속버스 및 고급 리무진버스 시장 공급으로 매출 증대 효과 |

서연인테크 (현대), 이원컴포텍 (현대,기아) |

|

RSE |

HKMC |

1. 연구목표 : 내수,해외 중형 세단 및 RV차량 RSE 개발 공급 2. 기대효과 : 신규 RSE 시장 확대 진입을 통한 매출 증대 효과 |

내수 : YPPE, TM, IGPE, MA4, TMFL, YG21MY, KA4, LX2 동남아 : YPPE, KA4 북미 : YPPE, KA4 멕시코 : YPPE |

|

EASY LINK |

RSM |

1. 연구목표 : RV 차량에 적용되는 PIO KT BOX 개발 공급 |

QM6 |

|

BD AV |

KMC |

1. 연구목표 : CIS에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 4,200대 공급) |

러시아 |

|

TMFL AV/AVN |

HMC |

1. 연구목표 : 동남아, 이라크, 러시아에 적용되는 DIO AV/AVN개발공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 15,400대 공급 |

베트남, 이라크, 러시아 |

|

QY AV |

KMC |

1. 연구목표 : 중남미에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 4.000대 공급) |

칠레 |

|

QE AV |

KMC |

1. 연구목표 : 중국에 적용되는 PIO AV개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3.000대 공급) |

중국 |

|

MQ4 AVN |

KMC |

1. 연구목표 : 동남아에 적용되는 DIO AVN개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 3.500대 공급) |

베트남 |

|

SP2 AV |

KMC |

1. 연구목표 : CIS에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 8,400대 공급) |

러시아 |

|

YB PE AV |

KMC |

1. 연구목표 : 남아공에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,800대 공급) |

남아공 |

|

JA PE AV |

KMC |

1. 연구목표 : 남아공,중남미,알제리에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 14,400대 공급) |

남아공, 중남미, 알제리 |

|

CN7 AV |

HMC |

1. 연구목표 : 중동, 이집트에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 18,000대 공급) |

사우디, 이집트 |

|

RB AV/AUDIO |

HMC |

1. 연구목표 : 이집트에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 24,000대 공급) |

이집트 |

|

SU2i AV |

HMC |

1. 연구목표 : 멕시코,중남미,이집트에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 17,000대 공급) |

멕시코, 중남미, 이집트 |

|

SC PE AV |

KMC |

1. 연구목표 : 멕시코,중남미에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 15,400대 공급) |

멕시코, 중남미 |

|

JA |

KMC |

1. 연구목표 : 중남미, 사우디에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 15,000대 공급) |

중남미, 사우디 |

|

SC |

KMC |

1. 연구목표 : 중남미, 사우디에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 15,000대 공급) |

중남미, 사우디 |

|

AD PE |

HMC |

1. 연구목표 : 사우디에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 8,000대 공급) |

사우디 |

|

AB |

KMC |

1. 연구목표 : 필리핀, 이집트에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 6,000대 공급) |

필리핀, 이집트 |

|

BD |

KMC |

1. 연구목표 : 싱가폴에 적용되는 DIO AV 개발 공급 2. 기대효과 : 신규 시장 진출을 통한 매출 증대 효과(연 1,500대 공급) |

싱가폴 |

7. 기타 참고사항

가. 지적재산권 현황

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용제품 |

주무관청 |

|

1 |

특허권 |

일반 사용자를 위한 디지털 원본 컨텐츠 |

모트렉스㈜, 김태수, 이병용 |

2012.08.23 |

2014.01.17 |

- |

특허청 |

|

2 |

특허권 |

디지털 원본 컨텐츠 등록 시스템 및 방법 |

모트렉스㈜, 김태수, 이병용 |

2012.08.23 |

2014.01.17 |

- |

특허청 |

|

3 |

특허권 |

디지털 컨텐츠의 원본 생성 및 정산 |

모트렉스㈜, 김태수, 이병용 |

2012.08.23 |

2014.01.17 |

- |

특허청 |

|

4 |

특허권 |

컨텐츠 프로바이더를 위한 디지털 |

모트렉스㈜, 김태수, 이병용 |

2012.08.23 |

2014.01.17 |

- |

특허청 |

|

5 |

특허권 |

디지털 컨텐츠의 원본 생성 및 확인 |

모트렉스㈜, 김태수, 이병용 |

2012.08.23 |

2014.01.17 |

- |

특허청 |

|

6 |

특허권 |

다채널을 통한 복합 원격시동시스템 |

모트렉스㈜, |

2013.02.08 |

2015.02.11 |

Remote Engine Start |

특허청 |

|

7 |

특허권 |

차량용 스마트 어댑터 |

문지현, 김재철, 이형환 |

2016.10.19 |

|

AIDA |

특허청 |

|

8 |

저작권 |

SageCMS(세이지 씨엠에스) |

모트렉스㈜ |

2014.10.15 |

2014.11.01 |

소프트웨어 |

한국저작권위원회 |

|

9 |

저작권 |

SageStudio(세이지 스튜디오) |

모트렉스㈜ |

2014.10.15 |

2014.12.23 |

소프트웨어 |

한국저작권위원회 |

|

10 |

저작권 |

GTS(Glovis Tracking System) 인도 |

모트렉스㈜ |

2016.10.31 |

2016.11.01 |

인도 글로비스 탁송차량 관리시스템 |

한국저작권위원회 |

|

11 |

디자인 |

승객용모니터 |

모트렉스㈜ |

2017.01.20 |

- |

R.S.E 승객용모니터 |

특허청 |

|

12 |

디자인 |

자동차용 스마트키 |

모트렉스㈜, |

2013.02.21 |

2014.08.12 |

Remote Engine Start |

특허청 |

|

13 |

디자인 |

계측기 |

모트렉스㈜ |

- |

- |

- |

특허청 |

|

14 |

디자인 |

휴대용 단말기 거치대 |

문지현, 김재철, 이형환 |

2016.10.19 |

|

AIDA |

특허청 |

|

15 |

디자인 |

휴대용 단말기 거치대 |

문지현, 김재철, 이형환 |

2016.10.19 |

|

AIDA |

특허청 |

나. 법률 규제 등에 의한 규제사항

당사는 반기보고서 작성기준일 현재 해당사항이 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결 재무제표

※ 당사의 연결재무제표는 한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

※ 제21기 2분기 (2021년) 연결재무제표 및 비교 표시된 제20기(2020년), 제19기

(2019년) 연결재무제표는 외부감사인의 감사를 받은 재무제표 입니다.

| (단위 : 원) |

| 과 목 | 제21기 반기 | 제20기 | 제19기 |

|---|---|---|---|

| 2021년 6월 30일 | 2020년 12월 31일 | 2019년 12월 31일 | |

| 유동자산 | 195,382,729,942 | 181,865,869,918 |

201,154,761,059 |

| 비유동자산 | 242,189,393,642 | 244,260,777,601 |

243,146,071,200 |

| 자산 총계 | 437,572,123,584 | 426,126,647,519 |

444,300,832,259 |

| 유동부채 | 141,236,461,682 | 124,651,545,086 |

172,429,196,652 |

| 비유동부채 | 171,615,463,620 | 192,042,430,883 |

184,632,400,105 |

| 부채 총계 | 312,851,925,302 | 316,693,975,969 |

357,061,596,757 |

| 지배기업지분 | 127,470,001,375 | 112,186,084,570 |

89,703,854,438 |

| 자본금 | 3,900,103,900 | 3,900,103,900 |

2,725,054,500 |

| 자본잉여금 | 89,164,680,190 | 89,164,680,190 |

59,157,318,882 |

| 기타자본조정 | (8,915,641,538) | (8,915,641,538) |

(12,961,953,287) |

| 기타포괄손익누계액 | 8,387,642,631 | 9,411,380,977 |

3,063,515,408 |

| 이익잉여금 | 34,933,216,192 | 18,625,561,041 |

37,719,918,935 |

| 비지배지분 | (2,749,803,093) | (2,753,413,020) |

(2,464,618,936) |

| 자본 총계 | 124,720,198,282 | 109,432,671,550 |

87,239,235,502 |

| 2021년 1월~6월 | 2020년 1월~12월 | 2019년 1월~12월 | |

| 매출액 | 212,898,557,100 | 353,806,838,478 |

313,649,740,556 |

| 영업이익 | 18,195,287,518 | 10,639,189,663 |

(2,648,875,373) |

| 당기순이익 | 17,851,965,611 | (17,944,888,699) |

(38,451,988,659) |

| 지배기업소유지분 | 11,370,477,425 | (17,648,358,107) |

(35,829,332,479) |

| 비지배지분 | (2,080,643) | (296,530,592) |

(2,622,656,180) |

| 기본주당이익 | 297 | (517) |

(1,413) |

| 희석주당이익 | 284 | (517) |

(1,413) |

| 연결기업 | 13 | 14 | 14 |

나. 요약 별도 재무제표

※ 당사의 별도 재무제표는 한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

※ 제21기 2분기(2021년) 별도재무제표 및 비교 표시된 제20기(2020년), 제19기

(2019년) 별도재무제표는 외부감사인의 감사를 받은 재무제표 입니다.

| (단위 : 원) |

| 과 목 | 제21기 반기 | 제20기 | 제19기 |

|---|---|---|---|

| 2021년 6월 30일 | 2020년 12월 31일 | 2019년 12월 31일 | |

| 유동자산 | 101,661,165,276 | 99,988,204,787 |

91,986,398,388 |

| 비유동자산 | 138,237,856,406 | 135,517,627,752 |

129,981,376,196 |

| 자산 총계 | 239,899,021,682 | 235,505,832,539 |

221,967,774,584 |

| 유동부채 | 116,643,474,868 | 108,469,095,848 |

109,460,742,289 |

| 비유동부채 | 10,288,594,475 | 24,394,859,565 |

18,123,800,560 |

| 부채 총계 | 126,932,069,343 | 132,863,955,413 |

127,584,542,849 |

| 자본금 | 3,900,103,900 | 3,900,103,900 |

2,725,054,500 |

| 자본잉여금 | 84,894,599,408 | 84,894,599,408 |

60,430,375,994 |

| 기타자본조정 | -8,840,286,671 | (8,840,286,671) |

(12,886,598,420) |

| 이익잉여금 | 33,012,535,702 | 22,687,460,489 |

44,114,399,661 |

| 자본 총계 | 112,966,952,339 | 102,641,877,126 |

94,383,231,735 |

| 종속기업,관계기업 투자주식평가방법 |

원가법 | 원가법 | 원가법 |

| 2021년 1월~6월 | 2020년 1월~12월 | 2019년 1월~12월 | |

| 매출액 | 135,840,599,602 | 235,113,949,860 |

153,246,542,300 |

| 영업이익 | 8,152,333,719 | 3,919,857,613 |

(12,146,810,197) |

| 당기순이익 | 10,325,075,213 | (21,426,939,172) |

(35,576,942,926) |

| 기본주당이익 | 270 | (628) |

(1,403) |

| 희석주당이익 | 262 | (628) |

(1,403) |

2. 연결재무제표

|

연결 재무상태표 |

|

제 21 기 반기말 2021.06.30 현재 |

|

제 20 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 21 기 반기말 |

제 20 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

195,382,729,942 |

181,865,869,918 |

|

현금및현금성자산 |

14,590,585,445 |

15,576,547,762 |

|

매출채권 및 기타채권 |

73,359,836,587 |

62,918,169,338 |

|

기타유동금융자산 |

1,603,791,255 |

7,175,247,959 |

|

당기손익인식금융자산 |

17,384,349,184 |

19,223,161,708 |

|

재고자산 |

81,763,118,067 |

72,042,820,582 |

|

기타유동자산 |

6,059,857,016 |

4,331,253,847 |

|

리스채권 |

135,173,712 |

|

|

당기법인세자산 |

486,018,676 |

598,668,722 |

|

비유동자산 |

242,189,393,642 |

244,260,777,601 |

|

기타포괄-공정가치금융상품 |

11,680,117,589 |

11,661,117,589 |

|

당기손익-공정가치금융상품 |

5,412,907,516 |

4,943,087,534 |

|

만기보유금융자산 |

721,000,000 |

721,000,000 |

|

기타비유동금융자산 |

2,689,245,295 |

2,521,321,244 |

|

종속기업및관계기업투자주식 |

706,068,567 |

604,729,807 |

|

장기매출채권 |

1,721,372,555 |

3,872,502,526 |

|

유형자산 |

108,808,752,676 |

109,679,501,562 |

|

투자부동산 |

2,724,792,793 |

2,747,815,297 |

|

무형자산 |

101,499,863,768 |

101,639,529,375 |

|

이연법인세자산 |

6,225,272,883 |

5,870,172,667 |

|

자산총계 |

437,572,123,584 |

426,126,647,519 |

|

부채 |

||

|

유동부채 |

141,236,461,682 |

124,651,545,086 |

|

매입채무 및 기타채무 |

53,747,875,572 |

53,632,159,126 |

|

단기차입금 |

36,979,940,000 |

40,217,574,425 |

|

미지급배당금 |

89,992,703 |

212 |

|

유동성장기부채 |

12,617,040,360 |

12,777,600,360 |

|

판매보증충당부채 |

5,528,535,025 |

4,804,531,151 |

|

기타유동금융부채 |

8,769,840,478 |

5,234,456,911 |

|

기타유동부채 |

4,913,313,262 |

3,713,809,782 |

|

당기법인세부채 |

3,350,202,040 |

2,723,466,278 |

|

유동파생상품부채 |

48,277,498 |

25,564,383 |

|

전환권부채 |

9,318,349,100 |

|

|

전환사채 |

3,896,221,224 |

|

|

회사채 |

||

|

리스부채 |

1,976,874,420 |

1,522,382,458 |

|

비유동부채 |

171,615,463,620 |

192,042,430,883 |

|

장기차입금 |

82,724,222,247 |

100,445,359,447 |

|

복구충당부채 |

204,916,783 |

202,229,959 |

|

기타비유동금융부채 |

151,078,147 |

573,629,822 |

|

전환권부채 |

10,888,000,000 |

|

|

전환사채 |

3,557,160,597 |

|

|

이연법인세부채 |

15,515,167,194 |

15,874,598,737 |

|

파생상품부채 |

43,000,000 |

|

|

회사채 |

14,300,000,000 |

4,300,000,000 |

|

비지배지분부채 |

55,592,695,121 |

54,530,701,013 |

|

장기리스부채 |

3,084,384,128 |

1,670,751,308 |

|

부채총계 |

312,851,925,302 |

316,693,975,969 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

127,470,001,375 |

112,186,084,570 |

|

자본금 |

3,900,103,900 |

3,900,103,900 |

|

자본잉여금 |

89,164,680,190 |

89,164,680,190 |

|

기타자본조정 |

(8,915,641,538) |

(8,915,641,538) |

|

기타포괄손익누계액 |

8,387,642,631 |

9,411,380,977 |

|

이익잉여금 |

34,933,216,192 |

18,625,561,041 |

|

비지배지분 |

(2,749,803,093) |

(2,753,413,020) |

|

자본총계 |

124,720,198,282 |

109,432,671,550 |

|

자본과부채총계 |

437,572,123,584 |

426,126,647,519 |

|

연결 포괄손익계산서 |

|

제 21 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 20 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 21 기 반기 |

제 20 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

103,485,534,129 |

212,898,557,100 |

70,483,104,582 |

177,074,822,589 |

|

매출원가 |

80,760,512,238 |

164,756,014,725 |

63,121,607,884 |

152,273,866,893 |

|

매출총이익 |

22,725,021,891 |

48,142,542,375 |

7,361,496,698 |

24,800,955,696 |

|

판매비와관리비 |

13,302,127,942 |

29,947,254,857 |

11,317,685,824 |

23,119,308,833 |

|

영업이익(손실) |

9,422,893,949 |

18,195,287,518 |

(3,956,189,126) |

1,681,646,863 |

|

금융수익 |

5,174,595,773 |

9,745,325,700 |

538,402,674 |

6,655,395,213 |

|

금융원가 |

1,732,894,839 |

7,108,525,571 |

1,409,851,819 |

14,012,572,721 |

|

기타수익 |

758,422,908 |

938,459,117 |

(262,378,536) |

1,615,194,141 |

|

기타비용 |

706,671,018 |

1,789,823,263 |

(339,163,272) |

650,977,969 |

|

관계기업투자손익 |

(41,392,913) |

(41,360,445) |

563,153 |

131,438,726 |

|

법인세비용차감전순이익(손실) |

12,874,953,860 |

19,939,363,056 |

(4,750,290,382) |

(4,579,875,747) |

|

법인세이익(비용) |

(1,506,557,078) |

(2,087,397,445) |

1,242,486,189 |

921,888,335 |

|

당기순이익(손실) |

11,368,396,782 |

17,851,965,611 |

(3,507,804,193) |

(3,657,987,412) |

|

지배기업소유지분 |

11,370,477,425 |

17,843,647,642 |

(3,439,924,428) |

(3,518,850,998) |

|

비지배지분 |

(2,080,643) |

8,317,969 |

(67,879,765) |

(139,136,414) |

|

기타포괄손익 |

(1,206,145,191) |

(1,028,446,388) |

296,747,413 |

2,668,751,708 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

||||

|

해외사업장환산외환차이(세후기타포괄손익) |

(1,206,145,191) |

(1,028,446,388) |

296,747,413 |

2,668,751,708 |

|

매도가능증권평가손익(세후기타포괄손익) |

||||

|

총포괄손익 |

10,162,251,591 |

16,823,519,223 |

(3,211,056,780) |

(989,235,704) |

|

총 포괄손익의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 지분 |

10,161,857,202 |

16,828,227,265 |

(3,213,739,063) |

(984,446,272) |

|

비지배지분 |

394,389 |

(4,708,042) |

2,682,283 |

(4,789,432) |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

297 |

467 |

(99) |

(113) |

|

희석주당이익(손실) (단위 : 원) |

284 |

448 |

(99) |

(113) |

|

연결 자본변동표 |

|

제 21 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 20 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본조정 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2020.01.01 (기초자본) |

2,725,054,500 |

59,157,318,882 |

(12,961,953,287) |

3,063,515,408 |

37,719,918,935 |

89,703,854,438 |

(2,464,618,936) |

87,239,235,502 |

|

당기순이익(손실) |

(3,518,850,998) |

(3,518,850,998) |

(139,136,414) |

(3,657,987,412) |

||||

|

해외사업환산차대 |

2,673,541,140 |

2,673,541,140 |

(4,789,432) |

2,668,751,708 |

||||

|

배당금지급 |

1,445,999,787 |

1,445,999,787 |

1,445,999,787 |

|||||

|

유상증자 |

544,000,000 |

9,712,323,973 |

10,256,323,973 |

10,256,323,973 |

||||

|

전환금융상품 보통주 전환 |

464,598,600 |

12,366,799,680 |

12,831,398,280 |

12,831,398,280 |

||||

|

2020.06.30 (기말자본) |

3,733,653,100 |

81,236,442,535 |

(12,961,953,287) |

5,737,056,548 |

32,755,068,150 |

110,500,267,046 |

(2,608,544,782) |

107,891,722,264 |

|

2021.01.01 (기초자본) |

3,900,103,900 |

89,164,680,190 |

(8,915,641,538) |

9,411,380,977 |

18,625,561,041 |

112,186,084,570 |

(2,753,413,020) |

109,432,671,550 |

|

당기순이익(손실) |

17,843,647,642 |

17,843,647,642 |

8,317,969 |

17,851,965,611 |

||||

|

해외사업환산차대 |

(1,023,738,346) |

(1,023,738,346) |

(4,708,042) |

(1,028,446,388) |

||||

|

배당금지급 |

1,535,992,491 |

1,535,992,491 |

1,535,992,491 |

|||||

|

유상증자 |

||||||||

|

전환금융상품 보통주 전환 |

||||||||

|

2021.06.30 (기말자본) |

3,900,103,900 |

89,164,680,190 |

(8,915,641,538) |

8,387,642,631 |

34,933,216,192 |

127,470,001,375 |

(2,749,803,093) |

124,720,198,282 |

|

연결 현금흐름표 |

|

제 21 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 20 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 21 기 반기 |

제 20 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

9,545,526,398 |

4,739,208,664 |

|

당기순이익(손실) |

17,843,647,642 |

(3,657,987,412) |

|

조정 |

9,353,672,337 |

21,778,398,515 |

|

자산ㆍ부채의 증감 |

(13,852,028,893) |

(10,216,045,805) |

|

이자의 수취(영업) |

99,129,332 |

89,200,561 |

|

이자의 지급(영업) |

(2,539,912,770) |

(2,396,396,441) |

|

법인세의 환급(납부) |

(1,358,981,250) |

(857,960,754) |

|

투자활동현금흐름 |

1,446,374,671 |

(6,407,272,468) |

|

기타유동금융자산의 감소 |

5,987,236,477 |

9,168,982,883 |

|

기타비유동금융자산의 감소 |

175,471,989 |

184,498,740 |

|

기타비유동금융부채의 증가 |

73,000,000 |

|

|

공정가치금융자산의 처분 |

158,844,799 |

|

|

당기손익인식금융자산의 감소 |

2,899,956,418 |

492,189 |

|

파생상품자산의 감소 |

130,506,300 |

|

|

유형자산의 처분 |

48,866,062 |

5,607,448,838 |

|

기타유동금융자산의 증가 |

(549,517,640) |

(11,556,861,393) |

|

기타비유동금융자산의 증가 |

(231,121,000) |

(158,328,789) |

|

기타유동금융부채의 감소 |

(30,000,000) |

(140,000,000) |

|

기타비유동금융부채의 감소 |

(71,000,000) |

|

|

유형자산의 취득 |

(2,103,340,488) |

(5,741,790,678) |

|

무형자산의 취득 |

(3,006,484,703) |

(3,424,220,558) |

|

종속기업및관계기업에투자주식의취득 |

(120,000,000) |

|

|

매도가능금융자산의 취득 |

(191,500,000) |

|

|

당기손익-공정가치금융자산의 증가 |

(588,300,000) |

(480,000,000) |

|

당기손익인식금융자산의 증가 |

(1,003,737,243) |

|

|

재무활동현금흐름 |

(11,729,208,477) |

(11,292,594,188) |

|

단기차입금의 차입 |

4,630,401,981 |

15,721,072,498 |

|

장기차입금의 차입 |

603,000,000 |

4,385,680,000 |

|

유상증자 |

10,256,323,973 |

|

|

회사채의 발행 |

10,000,000,000 |

4,106,500,000 |

|

배당금의 수취 |

1,558,570,200 |

|

|

단기차입금의 상환 |

(7,868,036,406) |

(26,177,787,000) |

|

유동성장기부채의 상환 |

(16,706,137,200) |

(2,901,432,647) |

|

유동성장기부채의 상환 |

(1,778,560,000) |

(3,658,160,000) |

|

회사채의 상환 |

(10,000,000,000) |

|

|

리스부채의 상환 |

(722,447,052) |

(1,578,791,012) |

|

배당금지급 |

(1,446,000,000) |

(1,446,000,000) |

|

현금및현금성자산의 증가 |

(737,307,408) |

(12,960,657,992) |

|

기초현금및현금성자산 |

15,576,547,762 |

21,157,278,581 |

|

현금및현금성자산에 대한 환율변동효과 |

(248,654,909) |

2,816,441,123 |

|

기말현금및현금성자산 |

14,590,585,445 |

11,013,061,712 |

3. 연결재무제표 주석

| 제21기 반기 2021년 1월 1일부터 2021년 6월 30일까지 |

| 제20기 2020년 1월 1일부터 2020년 12월 31일까지 |

| 모트렉스 주식회사와 그 종속기업 |

1. 회사의 개요

(1) 지배기업의 개요

모트렉스 주식회사(이하 "지배기업"이라 함)은 2001년 10월 1일 설립되어 차량용 인포테인먼트 제품을 개발 및 제조하여 완성차 업체에 공급하고 있습니다. 지배기업의 제품은 해외 각국에 수출되고 판매하고 있으며, 지배기업은 경기도 성남시 분당구 황새울로 258번길 25 에 본사를 두고 있습니다. 또한, 지배기업은 2017년 8월 4일자로코스닥시장에 상장 하였습니다.

지배기업의 자본금은 수차의 증자를 거쳐 당반기말 현재 3,900,104천원이며, 주주현황은 다음과 같습니다.

| 주주명 | 보통주(주1,2) | |

|---|---|---|

| 소유주식수 | 지분율(%) | |

| 이형환 | 11,835,480 | 30.35 |

| 송은희 | 4,132,229 | 10.60 |

| 우리사주조합 | 30,000 | 0.08 |

| 모트렉스(주)(주3) | 764,937 | 1.96 |

| 기타 | 22,238,393 | 57.01 |

| 합 계 | 39,001,039 | 100.00 |

(주1) 지배기업은 2020년 03월 04일 유상증자를 진행하였습니다.

(주2) 2020년 03월 12일 전환상환우선주, 2020년 04월 07일 전환우선주에 대해 각각 전량 보통주로 전환 청구되었습니다. 또한 2020년 10월 22일 제1회차 전환사채에대해 전량 보통주로 전환 청구되었습니다.

(주3) 2020년 09월 24일 제5회차 교환사채에 대해 전량 자기주식과 교환 되었습니다

(2) 연결대상 종속기업의 개요

2021년 6월 30일자로 종료하는 보고기간에 대한 연결재무제표는 지배기업과 지배기업의 종속기업(이하 '연결기업'), 관계기업투자에 대한 지분으로 구성되어 있습니다.

가. 연결대상 종속기업의 현황은 다음과 같습니다.

| 회사명 | 업종 | 소유지분율(%) | 소재지 | 결산월 | |

|---|---|---|---|---|---|

| 당반기말 | 전기말 | ||||

| AUTOREX INC. | 판매 | 96.67 | 96.67 | 미국 | 12월 |

| MOTREX AUSTRALIA PTY LTD. | 판매 | 100 | 100 | 호주 | 12월 |

| Motrex do Brasil Ltda. | 판매 | 100 | 100 | 브라질 | 12월 |

| MOTREX INDIA | 판매 | 100 | 100 | 인도 | 3월 |

| MOTREX Mexico | 판매 | 100 | 100 | 멕시코 | 12월 |

| MOTREX CHINA | 판매 | 100 |

100 |

중국 | 12월 |

| MOTREX Vietnam | 판매 | 100 | 100 | 베트남 | 12월 |

| 모트레인(주) | 판매 | 70 | 70 | 한국 | 12월 |

| Motrex Chile | 판매 | 100 | 100 | 칠레 | 12월 |

| MOTREX KLD | 판매 | 100 | 100 | 러시아 | 12월 |

| 모트렉스웰투시인베스트먼트제1호 주식회사 (주1) | 투자 | 50 | 50 | 한국 | 12월 |

| 모트렉스웰투시인베스트먼트제2호 주식회사 (주1) | 투자 | 50 | 50 | 한국 | 12월 |

| 전진건설로봇(주) (주1) | 투자 | 50 | 50 | 한국 | 12월 |

| 전진건설기계(천진)유한공사 | 제조 | 50 | 50 | 중국 | 12월 |

| ㈜에코스틸 | 제조 | 50 | 50 | 한국 | 12월 |

(주1) 지배기업은 전기 중 투자목적조합을 통하여 전진중공업에 신규 투자를 진행하였습니다. 지배기업의 지분은 50%이지만 주요 영업 및 재무정책을 결정할수 있으므로 실질지배력이 있다고 판단되어 종속회사로 분류하였습니다.

(주1) 지배기업은 당기 중 전진중공업(주) 의 사명을 전진건설로봇(주) 로 변경하였습니다.

또한 지배기업은 모트렉스웰투시인베스트먼트 제1호 주식회사 지분 50%를 취득하면서 웰투시인베스트먼트가 보유한 주식 50%를 지배기업에게 매도 할 수 있는 풋옵션을 발행하였습니다.

나. 보고기간종료일 현재 종속기업의 주요 재무현황은 다음과 같습니다.

| <당반기> | (단위 : 천원) |

| 회사명 | 자산총액 | 부채총액 | 매출액 | 영업손익 | 당기순손익 |

|---|---|---|---|---|---|

| AUTOREX INC. | 631,572 | 4,342,841 | 582,112 | 128,817 | 125,084 |

| MOTREX AUSTRALIA PTY LTD. | 1,609,611 | 615,623 | 1,561,807 | 106,312 | 20,990 |

| Motrex do Brasil Ltda. | 536,805 | 10,226,588 | 290,329 | 60,885 | 397,066 |

| MOTREX INDIA | 3,365,778 | 2,141,453 | 4,562,046 | 294,286 | (172,665) |

| MOTREX Mexico | 8,329,478 | 5,788,960 | 13,126,547 | 908,571 | 1,028,648 |

| MOTREX CHINA | 7,041,273 | 6,947,843 | 4,407,336 | (35,957) | 25,032 |

| MOTREX Vietnam | 1,353,140 | 39,067 | 313,846 | 4,185 | (54,229) |

| 모트레인(주) | 431,273 | 9,193,777 | 327,931 | 8,251 | 9,355 |

| Motrex Chile | 269,148 | 1,251,153 | 1,470,361 | (363,111) | (437,009) |

| MOTREX KLD | 3,283,650 | 2,694,765 | 6,684,171 | 221,111 | 196,348 |

| 모트렉스웰투시인베스트먼트제1호 주식회사 | 100,400,241 | 90,323 | - | (6,611) | 3,916,809 |

| 모트렉스웰투시인베스트먼트제2호 주식회사 | 195,130,117 | 83,916,190 | - | (25,062) | 18,127,113 |

| 전진건설로봇(주) | 133,789,274 | 36,878,640 | 64,810,554 | 8,897,588 | 9,628,722 |

| <전기> | (단위 : 천원) |

| 회사명 | 자산총액 | 부채총액 | 매출액 | 영업손익 | 당기순손익 |

|---|---|---|---|---|---|

| AUTOREX INC. | 536,208 | 4,235,487 | 718,435 | 98,909 | 92,230 |

| MOTREX AUSTRALIA PTY LTD. | 1,512,471 | 552,021 | 3,467,320 | 170,721 | (73,956) |

| Motrex do Brasil Ltda. | 453,458 | 9,757,201 | 251,421 | (441,642) | (2,764,937) |

| MOTREX INDIA | 2,558,695 | 1,193,266 | 7,099,815 | 488,411 | 427,631 |

| MOTREX Mexico | 10,145,626 | 8,726,212 | 20,609,074 | 334,478 | (272,027) |

| MOTREX CHINA | 5,922,659 | 5,857,640 | 7,709,926 | (998,093) | (440,756) |

| Motrex vietnam co. Ltd | 1,776,936 | 53,326 | 15,376,020 | 259,025 | 211,001 |

| 모트레인(주) | 790,254 | 9,566,122 | 1,059,349 | (741,948) | (699,318) |

| Motrex Chile | 1,526,799 | 2,064,764 | 3,114,252 | 141,331 | 122,567 |

| MOTREX KLD | 4,669,631 | 4,306,117 | 8,216,310 | 32,975 | 37,326 |

| 모트렉스웰투시인베스트먼트제1호 주식회사 | 97,929,431 | 330 | - | (7,107) | 2,981,992 |

| 모트렉스웰투시인베스트먼트제2호 주식회사 | 195,201,085 | 98,190,869 | - | (62,300) | 3,923,402 |

| 전진중공업(주) | 127,039,582 | 19,762,235 | 91,235,645 | 11,230,097 | 10,327,624 |

(3) 비지배지분

가. 당반기 중 연결기업의 비지배지분과 관련된 종속기업정보(내부거래 제거전)는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 모트렉스웰투시인베스트먼트제1호 주식회사 | AUTOREX INC. | MOTRAIN Co.,Ltd. | 합 계 |

|---|---|---|---|---|

| 비지배지분 : | ||||

| 유동자산 | 84,632,403 | 495,513 | 107,874 | |

| 비유동자산 | 154,048,808 | 136,059 | 323,399 | |

| 유동부채 | 26,931,021 | 4,319,461 | 2,058,535 | |

| 비유동부채 | 105,448,839 | 23,380 | 7,135,242 | |

| 순자산 | 106,301,351 | (3,711,269) | (8,762,504) | |

| 당기순손익 | - | 129,393 | 13,364 | |

| 비지배지분율 | 50.00% | 3.33% | 30.00% | |

| 비지배지분의 장부금액 | 55,592,695 | (123,585) | (2,626,218) | 52,842,892 |

(주1) 지배기업은 과거 투자목적조합을 통하여 전진중공업에 신규 투자를 진행하였으며, 웰투시와 균등 투자하여 50%의 지분을 취득하였습니다.

상기 순자산 금액은 모트렉스 웰투시인베스트먼트 제 1호 주식회사의 연결재무제표 기준입니다. 또한 상기 금액은 비지배지분부채로 분류되었습니다.

나. 전기 중 연결실체의 비지배지분과 관련된 종속기업정보(내부거래 제거전)은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 모트렉스웰투시인베스트먼트제1호 주식회사 | AUTOREX INC. | 모트레인(주) | 합 계 |

|---|---|---|---|---|

| 비지배지분 : | ||||

| 유동자산 | 75,187,459 | 410,318 | 302,870 | |

| 비유동자산 | 156,476,768 | 125,890 | 487,384 | |

| 유동부채 | 19,459,616 | 4,235,487 | 2,330,880 | |

| 비유동부채 | 112,855,200 | - | 7,235,242 | |

| 순자산 | 99,349,411 | (3,699,279) | (8,775,868) | |

| 당기순손익 | - | 95,407 | (999,025) | |

| 비지배지분율 | 50.00% | 3.33% | 30.00% | |

| 비지배지분의 장부금액 | 54,530,701 | (123,186) | (2,630,227) | 51,777,288 |

2. 연결재무제표 작성기준 및 중요한 회계정책

재무제표의 작성에 적용된 주요한 회계정책은 아래에 제시되어 있습니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용되었습니다.

2.1 재무제표 작성기준

당사의 재무제표는 연차재무제표가 속하는 기간의 일부에 대하여 기업회계기준서 제1034호 중간재무보고’를 적용하여 작성하는 재무제표입니다. 중간재무제표는 연차재무제표에 기재할 것으로 요구되는 모든 정보 및 주석사항을 포함하고 있지 아니하므로, 동 중간재무제표에 대한 이해를 위해서는 한국채택국제회계기준에 따라 작성된 2020년 12월 31일자로 종료하는 회계연도에 대한 연차재무제표를 함께 이용하여야 합니다.

중간재무제표 작성에 적용된 중요한 회계정책은 아래 기술되어 있으며, 당반기 재무제표의 작성에 적용된 중요한 회계정책은 아래에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 2020년 12월 31일로 종료하는 회계연도에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다.

2.1.1 연결기준

연결재무제표는 매 회계연도 12월 31일 현재 지배기업 및 종속기업의 재무제표로 구성되어 있습니다. 지배력은 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 획득됩니다. 구체적으로 연결기업이 다음을 모두 갖는 경우에만 피투자자를 지배합니다.

ㆍ피투자자에 대한 힘(즉 피투자자의 관련활동을 지시하는 현재의 능력을 갖게 하는 현존 권리)

ㆍ피투자자에 대한 관여로 인한 변동이익에 대한 노출 또는 권리

ㆍ투자자의 이익금액에 영향을 미치기 위하여 피투자자에 대하여 자신의 힘을 사용

하는 능력

피투자자의 의결권의 과반수 미만을 보유하고 있는 경우 연결기업은 피투자자에 대한 힘을 갖고 있는지를 평가할 때 다음을 포함한 모든 사실과 상황을 고려하고 있습니다.

ㆍ투자자와 다른 의결권 보유자간의 계약상 약정

ㆍ그 밖의 계약상 약정에서 발생하는 권리

ㆍ연결기업의 의결권 및 잠재적 의결권

연결기업은 지배력의 세 가지 요소 중 하나 이상에 변화가 있음을 나타내는 사실과 상황이 있는 경우 피투자자를 지배하는지 재평가합니다. 종속기업에 대한 연결은 연결기업이 종속기업에 대한 지배력을 획득하는 시점부터 지배력을 상실하기 전까지 이루어집니다. 기중 취득하거나 처분한 종속기업의 자산, 부채, 수익 및 비용은 연결기업이 지배력을 획득한 날부터 연결기업이 종속기업을 더 이상 지배하지 않게 된 날까지 연결포괄손익계산서에 포함하고 있습니다.

당기순손익과 기타포괄손익의 각 구성요소는 비지배지분이 부(-)의 잔액이 되더라도지배기업의 소유주와 비지배지분에 귀속시키고 있습니다. 필요한 경우 종속기업의 회계정책을 연결기업과 일치시키기 위하여 종속기업의 재무제표를 수정하여 사용하고 있습니다. 연결기업간의 거래로 인해 발생한 모든 연결기업의 자산, 부채, 자본, 수익, 비용 및 현금흐름은 전액 제거하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우 지배력을 상실한 날에 종속기업의 자산(영업권 포함), 부채, 비지배지분 및 자본의 기타 항목을 제거하고 그에 따른 손익을 당기손익으로 인식하고 있습니다. 이전의 종속기업에 대한 잔여 투자는 공정가치로 인식하고 있습니다.

2.1.2 회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제 ·개정 기준서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1116호 리스(개정) - 코로나 19 관련 임차료 할인 등에 대한 실무적 간편법

동 개정사항은 코로나19의 직접적인 결과로 발생한 임차료 할인 등을 리스이용자가 회계처리할 때, 리스이용자에게 코로나19 관련 임차료 할인 등이 리스변경에 해당하는지 여부를 평가하지 않는 선택을 할 수 있도록 허용합니다. 이러한 선택을 한 리스이용자는 코로나19 관련 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에 리스이용자가 회계처리하는 방식과 일관되게 회계처리합니다.

동 실무적 간편법은 코로나19의 직접적인 결과로 발생한 임차료 할인 등에만 적용되며 아래의 조건을 모두 충족하는 경우에 적용합니다.

- 리스료의 변동으로 수정된 리스대가가 변경 전 리스대가와 실질적으로 동일하거나그보다 작음

- 리스료 감면이 2021년 6월 30일 이전에 지급하여야 할 리스료에만 영향을 미침

- 그 밖의 리스기간과 조건은 실질적으로 변경되지 않음

동 개정사항이 재무제표에 미치는 유의적인 영향은 없습니다.

(2) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 '보험계약' 및 제 1116호 '리스' 개정 - 이자율지표 개혁 2단계 (개정)

이자율지표 개혁과 관련하여 새로운 이자율이 대체 지표 이자율이 되어 불확실성이 해소되는 시점에 적용되는 실무적 간편법을 제공합니다.

-(상각후원가 측정 금융상품) 특정요건 충족 시, 이자율 대체에 따른 금융상품 변경 손익이 인식되지 않도록 함

-(위험회피) 이자율지표 개혁에서 요구된 변경을 반영하기 위해, 관련 위험회피관계에 대한 문서를 수정하더라도 위험회피회계를 유지

-(리스) 리스료 산정기준이 변경될 때 특정요건 충족 시 새 대체 지표 이자율을 고려하여 미래 리스료를 할인

동 개정사항이 재무제표에 미치는 유의적인 영향은 없습니다.

2.1.3 제정ㆍ공표되었으나 아직 시행일이 도래하지 않아 적용하지 아니한 한국채택국제회계기준의 내역은 다음과 같습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' (개정) - 부채의 유동/비유동 분류

동 개정사항은 유동부채와 비유동부채의 분류는 보고기간말에 존재하는 기업의 권리에 근거한다는 점을 명확히 하고 기업이 부채의 결제를 연기할 수 있는 권리를 행사할 지 여부에 대한 기대와는 무관하다는 점을 강조합니다. 그리고 보고기간말에 차입약정을 준수하고 있다면 해당 권리가 존재한다고 설명하고 결제는 현금, 지분상품, 그 밖의 자산 또는 용역을 거래상대방에게 이전하는 것으로 그 정의를 명확히 합니다

동 개정사항은 2023 년 1 월 1 일 이후 최초로 시작하는 회계연도의 개시일 이후 소급적으로 적용되며 조기적용이 허용됩니다.

(2) 기업회계기준서 제1103호 ‘사업결합’ (개정) - ‘개념체계’에 대한 참조

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 ‘충당부채, 우발부채 및 우발자산’ 및 해석서 제2121호 ‘부담금’의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다.

동 개정사항은 취득일이 2022년 1월 1일 이후 최초로 시작되는 회계연도의 개시일 이후인 사업결합에 적용합니다. 동 개정사항과 함께 공표된 ‘한국채택국제회계기준에서 개념체계 참조에 대한 개정’에 따른 모든 개정사항을 동 개정사항 보다 먼저 적용하거나 동 개정사항과 동시에 적용하는 경우에만 동 개정사항의 조기 적용이 허용됩니다.

(3) 기업회계기준서 제1016호 ‘유형자산’(개정) - 의도한 사용 전의 매각금액

동 개정사항은 유형자산이 사용 가능하기 전에 생산된 재화의 매각금액, 즉 경영진이 의도하는 방식으로 가동하는 데 필요한 장소와 상태에 이르게 하기 전에 생산된 재화의 매각금액)을 유형자산의 원가에서 차감하는 것을 금지합니다. 따라서 그러한 매각금액과 관련 원가를 당기손익으로 인식하며, 해당 원가는 기업회계기준서 제1002호에 따라 측정합니다.

또한 동 개정사항은 ‘유형자산이 정상적으로 작동되는지 여부를 시험하는 것’의 의미를 명확히 하여 자산의 기술적, 물리적 성능이 재화나 용역의 생산이나 제공, 타인에 대한 임대 또는 관리활동에 사용할 수 있는 정도인지를 평가하는 것으로 명시합니다.

동 개정사항은 이 개정내용을 처음 적용하는 재무제표에 표시된 가장 이른 기간의 개시일 이후에 경영진이 의도한 방식으로 가동할 수 있는 장소와 상태에 이른 유형자산에 대해서만 소급 적용합니다. 동 개정사항의 최초 적용 누적효과는 표시되는 가장 이른 기간의 시작일에 이익잉여금(또는 적절하다면 자본의 다른 구성요소)의 기초 잔액을 조정하여 인식합니다. 동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용됩니다.

(4) 기업회계기준서 제1037호 ‘충당부채, 우발부채 및 우발자산’ (개정) - 손실부담계약의 계약이행원가

동 개정사항은 계약이 손실부담계약인지 또는 손실을 발생시키는 계약인지 평가할 때 기업이 포함해야할 원가를 명확하게 하였습니다.

개정 기준서는 “직접 관련된 원가 접근법”을 적용합니다. 재화나 용역을 제공하는 계약에 직접적으로 관련되는 원가는 증분원가와 계약 활동에 직접적으로 관련되는 원가 배분액을 모두 포함합니다. 일반 관리 원가는 계약에 직접적으로 관련되지 않으며 계약에 따라 거래상대방에게 명시적으로 부과될 수 없다면 제외됩니다.

동 개정사항은 이 개정사항을 최초로 적용하는 회계연도의 개시일에 모든 의무의 이행이 완료되지는 않은 계약에 적용합니다. 비교재무제표는 재작성 하지 않고, 그 대신 개정 내용을 최초로 적용함에 따른 누적효과를 최초적용일의 기초이익잉여금 또는 적절한 경우 다른 자본요소로 인식합니다.

동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용됩니다.

(5) 기업회계기준서 제1041호 ‘농림어업’ - 공정가치 측정

동 개정사항은 생물자산의 공정가치를 측정할 때 세금 관련 현금흐름을 제외하는 요구사항을 삭제하였습니다. 이는 기업회계기준서 제1041호의 공정가치 측정과 내부적으로 일관된 현금흐름과 할인율을 사용하도록 하는 기업회계기준서 제1113호의 요구사항을 일치시키며, 기업은 가장 적절한 공정가치 측정을 위해 세전 또는 세후 현금흐름 및 할인율을 사용할지 선택할 수 있습니다.

동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 시행되며 조기적용이 허용됩니다.

(6) 한국채택국제회계기준 2018-2020 연차개선

1) 기업회계기준서 제 1101호 ‘한국채택국제회계기준의 최초채택’ - 최초채택기업인 종속기업

동 개정사항은 지배기업보다 늦게 최초채택기업이 되는 종속기업의 누적환산차이의 회계처리와 관련하여 추가적인 면제를 제공합니다. 기업회계기준서 제 1101호 문단 D16(1)의 면제규정을 적용하는 종속기업은 지배기업의 한국채택국제회계기준 전환일에 기초하여 지배기업의 연결재무제표에 포함될 장부금액으로 모든 해외사업장의 누적환산차이를 측정하는 것을 선택할 수 있습니다. 다만 지배기업이 종속기업을 취득하는 사업결합의 효과와 연결절차에 따른 조정사항은 제외합니다. 관계기업이나 공동기업이 기업회계기준 제 1101호 문단 D16(1)의 면제규정을 적용하는 경우에도 비슷한 선택을 할 수 있습니다. 동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용됩니다.

2) 기업회계기준서 제1109호 '금융상품' - 금융부채 제거 목적의 10% 테스트 관련 수수료

동 개정사항은 금융부채의 제거 여부를 평가하기 위해 '10%' 테스트를 적용할 때, 기업(차입자)과 대여자 간에 수취하거나 지급하는 수수료만을 포함하며, 여기에는 기업이나 대여자가 다른 당사자를 대신하여 지급하거나 수취하는 수수료를 포함한다는 점을 명확히 하고 있습니다. 동 개정사항은 최초 적용일 이후 발생한 변경 및 교환에 대하여 전진적으로 적용됩니다. 동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 시행되며 조기적용이 허용됩니다.

3) 기업회계기준서 제1116호 '리스' - 리스 인센티브

동 개정사항은 기업회계기준서 제1116호 사례13에서 리스개량 변제액에 대한 내용을 삭제하였습니다. 동 개정사항은 적용사례에만 관련되므로, 시행일은 별도로 규정되지 않았습니다.

4) 기업회계기준서 제1041호 '농림어업' - 공정가치 측정

동 개정사항은 생물자산의 공정가치를 측정할 때 세금 관련 현금흐름을 제외하는 요구사항을 삭제하였습니다. 이는 기업회계기준서 제1041호의 공정가치 측정과 내부적으로 일관된 현금흐름과 할인율을 사용하도록 하는 기업회계기준서 제1113호의 요구사항을 일치시키며, 기업은 가장 적절한 공정가치 측정을 위해 세전 또는 세후 현금흐름 및 할인율을 사용할지 선택할 수 있습니다. 동 개정사항은 2022년 1월 1일 이후 최초로 시작되는 회계연도부터 시행되며 조기적용이 허용됩니다.

당사는 상기에 열거된 제ㆍ개정사항이 재무제표에 미치는 영향이 중요하지 않을 것으로 판단하고 있습니다.

3. 중요한 회계추정 및 가정

3.1 연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도있습니다.

반기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

3.2 COVID-19의 영향

세계적인 COVID-19(코로나바이러스)의 확산으로 각국 정부는 이를 통제하기 위하여 공장 폐쇄, 자가격리, 입국제한, 여행 금지 등의 조치를 시행하고 있습니다. COVID-19 팬데믹이 연결회사의 영업에 미칠 궁극적인 영향은 아직 알 수 없고, 향후 전개되는국면에 따라 달라질 것으로 보입니다. COVID-19의 지속기간, 심각성은매우불확실하고 예측할 수 없으며, 정부나 연결회사의 보호조치로 인하여 실질적인 영업중단이 발생하고 영업규모가 감소할 수 있습니다. 이로 인한 재무 영향은 합리적으로 추정할 수 없지만 경영진은 연결회사가 사업을 영위하는 대부분의 지역 및 영업부문이 어느 정도 영향을 받을 것으로 예상하고 있습니다. COVID-19가 연결회사의영업에 미치는 영향의 정도와 기간은 아직 결정할 수 없습니다.

4. 부문정보

연결기업은 제공하는 용역에 근거하여 2개의 영업부문으로 구분하고 각 부문의 재무정보를 내부관리 목적으로 활용하고 있습니다.

(1) 부문별 성과

<당반기>

| (단위: 천원) |

| 구분 | 전장 사업부문 | 중공업 사업부문 | 합계 |

|---|---|---|---|

| 매출 | 148,088,003 | 64,810,554 | 212,898,557 |

| 영업손익 | 10,803,792 | 7,391,496 | 18,195,288 |

| 자산 | 198,890,913 | 238,681,211 | 437,572,124 |

| 부채 | 180,472,065 | 132,379,860 | 312,851,925 |

<전반기>

| (단위: 천원) |

| 구분 | 전장 사업부문 | 중공업 사업부문 | 합계 |

|---|---|---|---|

| 매출 | 133,275,319 | 43,799,504 | 177,074,823 |

| 영업손익 | (1,324,553) | 3,006,200 | 1,681,647 |

| 자산 | 187,793,580 | 227,641,216 | 415,434,796 |

| 부채 | 175,720,109 | 131,822,965 | 307,543,074 |

부문간의 이동 또는 거래들은 관계가 없는 제3자에게 적용되는 조건하에 이루어지는바, 재무제표를 작성하는 과정에서 모두 제거되었습니다. 매출손익 및 판매비와관리비 이외의 금융손익 등은 전사차원에서 관리되고 있으므로 부문별로 배부하지 않았습니다.

5. 매출채권 및 기타채권

(1) 보고기간종료일 현재 매출채권 및 기타채권의 내역은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 매출채권 | 86,975,855 | 76,899,659 |

| 대손충당금 | (13,597,171) | (12,679,106) |

| 받을어음 | - | 31,900 |

| 미수금 | 1,659,026 | 2,469,946 |

| 미수수익 | 43,499 | 68,272 |

| 합계 | 75,081,209 | 66,790,671 |

(2) 당반기 및 전반기 중 매출채권 및 기타채권의 대손충당금의 변동은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 당반기 | 전반기 |

|---|---|---|

| 기초금액 | 12,679,106 | 8,153,346 |

| 설정 | 918,065 | 3,222,960 |

| 기말금액 | 13,597,171 | 11,376,306 |

(3) 보고기간종료일 현재 연결기업의 매출채권의 연령분석 내역은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 만기미도래 | 만기경과 미손상금액 | 합계 | ||

|---|---|---|---|---|---|

| 6개월이내 | 6개월 초과 1년 이내 |

1년 초과 | |||

| 당반기말 | 67,583,318 | 5,176,246 | 526,256 | 92,864 | 73,378,684 |

| 전기말 | 51,350,045 | 9,795,881 | 2,391,694 | 682,933 | 64,220,553 |

6. 기타금융자산 및 부채

보고기간종료일 현재 기타금융자산 및 부채 내역은 다음과 같습니다.

| (단위: 천원) |

| 내역 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 기타금융자산: | ||||

| 정기예적금 | 304,518 | - | 5,300,000 | - |

| 파생상품자산 | - | - | - | 224,240 |

| 대여금 | 917,377 | 724,980 | 1,359,613 | 754,892 |

| 대손충당금 | (86,000) | - | (86,000) | - |

| 리스채권 | - | 201,455 | - | - |

| 보증금 | 467,896 | 1,762,814 | 601,634 | 1,542,189 |

| 합계 | 1,603,791 | 2,689,249 | 7,175,247 | 2,521,321 |

| 기타금융부채: | ||||

| 미지급비용 | 7,605,204 | 151,078 | 4,108,577 | 500,630 |

| 연차수당부채 | 897,446 | - | 901,690 | - |

| 보증금 | 267,190 | - | 224,190 | 73,000 |

| 합계 | 8,769,840 | 151,078 | 5,234,457 | 573,630 |

7. 재고자산

보고기간종료일 현재 재고자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당반기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 취득원가 | 평가손실충당금 | 장부금액 | 취득원가 | 평가손실충당금 | 장부금액 | |

| 상품 | 7,949,327 | (1,283,226) | 6,666,101 | 10,870,529 | (1,556,207) | 9,314,322 |

| 제품 | 13,316,262 | (1,449,277) | 11,866,985 | 17,525,422 | (1,838,514) | 15,686,908 |

| 재공품 | 21,292,029 | (2,386,640) | 18,905,389 | 18,301,237 | (2,276,483) | 16,024,754 |

| 원재료 | 49,329,223 | (5,004,580) | 44,324,643 | 35,027,179 | (4,010,342) | 31,016,837 |

| 합계 | 91,886,841 | (10,123,723) | 81,763,118 | 81,724,367 | (9,681,546) | 72,042,821 |

연결기업이 당반기 중 매출원가에 차감한 재고자산평가손실액은 442,177천원입니다.

8. 기타자산 및 부채

보고기간종료일 현재 기타자산 및 부채의 내역은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 기타유동자산: | ||

| 선급금 | 3,511,977 | 2,563,426 |

| 선급비용 | 455,537 | 454,666 |

| 부가세대급금 | 2,092,343 | 1,313,162 |

| 합계 | 6,059,857 | 4,331,254 |

| 기타유동부채: | ||

| 선수금 | 3,406,907 | 2,302,506 |

| 예수금 | 548,188 | 796,121 |

| 부가세예수금 | 958,218 | 532,946 |

| 선수수익 | - | 82,237 |

| 합계 | 4,913,313 | 3,713,810 |

9. 공정가치금융자산

(1) 보고기간종료일 현재 당기손익-공정가치금융자산의 현황은 다음과 같습니다.

| (단위 : 천원) |

| 가입처 | 상품명 | 당분기말 | 전기말 |

| 삼성화재해상보험 | 노블레스저축보험(방카) | 337,942 | 305,608 |

| DB손해보험 | NEW골드플러스보험1301(방카) | 146,918 | 116,413 |

| 미래에셋생명 | 변액종신보험II | 1,371,809 | 1,241,428 |

| 삼성생명보험 | 삼성생명연금보험(방카) | - | 54,258 |

| 삼성생명보험 | 변액유니버설 저축보험 | 395,705 | 381,806 |

| 흥국생명보험 | 무배당프리미엄드림업연금보험 | - | 24,379 |

| 한화생명 | 스마트V연금(무) | 1,116,844 | 814,441 |

| 교보생명 | 무배당교보First저축보험 | 2,022,193 | 2,004,755 |

| DGB생명보험 | DGB생명보험(연금) | 21,497 | |

| 합 계 | 5,412,908 | 4,943,088 | |

(2) 보고기간종료일 현재 기타포괄-공정가치금융자산의 내역은 다음과 같습니다.

| (단위 : 천원) |

| 회사명 | 보유주식수 | 당반기말 | 전기말 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 지분율 (%) | 기초 | 취득원가 | 손상차손(주3) | 평가손익 | 공정가치 | 반기말 | 장부금액 | ||

| ALLIANCE(CA) CONCRETE PUMPS INC (주1) | 20 | 18.18 | 11,661,118 | - | - | - | 11,661,118 | 11,661,118 | 11,661,118 |

| 3K SOFTWARE USA INC. | 10,000 | 11.11 | - | - | - | - | - | - | - |

| 더그라운드엠 주식회사 (주2) | - | 19.00 | - | 19,000 | - | - | 19,000 | 19,000 | - |

| 신보2021제6차 유동화전문유한회사 | - | - | - | 135,000 | (135,000) | - | - | - | - |

| 신보2021제9차 유동화전문유한회사 | - | - | - | 37,500 | (37,500) | - | - | - | - |

| 합 계 | 11,661,118 | 191,500 | (172,500) | 11,680,118 | 11,680,118 | 11,661,118 | |||

(주1) 연결기업은 과거 ALLIANCE(CA) CONCRETE PUMPS INC 에 대해 기타포괄-공정가치금융자산으로 인식하였습니다.

(주2) 연결기업은 2021년 04월 23일 더그라운드엠 주식회사에 투자하여 기타포괄-공정가치금융자산으로 인식하였습니다.

(주3) 연결기업은 회사채 (P-CBO) 발행과 관련 후순위채권을 매입한 것으로 회수가능성이 낮아 전액 손상차손을 인식하였습니다.

10. 관계기업투자주식 및 공동기업투자

(1) 보고기간종료일 현재 관계기업 및 공동기업투자주식의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당반기말 | 전기말 | ||

|---|---|---|---|---|

| 지분율(%) | 장부가액 | 지분율(%) | 장부가액 | |

| WUI GUANG MFG PTE LTD. | 49 | 353,812 | 49 | 344,361 |

| MOTREX ME FZCO | 49 | 213,511 | 49 | 260,369 |

| ㈜에미션스애널리틱스코리아 | 50 | - | 50 | - |

| HITEC MICRO SYSTEM CO.,LTD | 49 | - | 49 | - |

| 엠티알 주식회사 (주1) | 30 | 138,745 | - | - |

| 합 계 | 706,068 | 604,730 | ||

(주1) 연결기업은 2021년 05월 31일 엠티알주식회사에 투자하여 관계기업투자주식으로 인식하였습니다.

(2) 당반기 및 전기 중 관계기업투자주식의 변동내역은 다음과 같습니다.

<당반기>

| (단위: 천원) |

| 구분 | 기초 | 취득 | 지분법손익 | 지분법자본변동 | 반기말 |

|---|---|---|---|---|---|

| WUI GUANG MFG PTE LTD | 344,361 | - | (3,803) | 13,254 | 353,812 |

| MOTREX ME FZCO (주1) | 260,369 | - | (56,303) | 9,445 | 213,511 |

| ㈜에미션스애널리틱스코리아 | - | - | - | - | - |

| HITEC MICRO SYSTEM CO.,LTD | - | - | - | - | - |

| 엠티알 주식회사 | - | 120,000 | 18,745 | - | 138,745 |

| 합계 | 604,730 | 120,000 | (41,361) | 22,699 | 706,068 |

<전기>

| (단위: 천원) |

| 회사명 | 기초장부금액 | 지분법손익 | 지분법자본변동 | 기말장부금액 |

|---|---|---|---|---|

| WUI GUANG MFG PTE LTD. | 365,360 | 3,845 | (24,844) | 344,361 |

| MOTREX ME FZCO | 94,320 | 185,112 | (19,063) | 260,369 |

| ㈜에미션스애널리틱스코리아 | - | - | - | - |

| HITEC MICRO SYSTEM CO.,LTD | - | - | - | - |

| 합 계 | 459,680 | 188,957 | (43,907) | 604,730 |

(3) 보고기간종료일 현재 피투자기업의 요약재무정보는 다음과 같습니다.

<당반기>

| (단위 : 천원) |

| 구분 | 자산 | 부채 | 매출액 | 영업이익 | 반기순손익 |

|---|---|---|---|---|---|

| WUI GUANG MFG PTE LTD | 722,066 | - | - | (3,485) | (7,786) |

| MOTREX ME FZCO | 772,762 | 337,025 | 309,156 | (114,123) | (114,890) |

| ㈜에미션스애널리틱스코리아 | 117,988 | 217,249 | - | (36,853) | (33,446) |

| HITEC MICRO SYSTEM CO.,LTD | 302,641 | 283,265 | - | - | - |

| 엠티알 주식회사 | 1,031,415 | 568,931 | 807,335 | 71,747 | 62,484 |

<전기>

| (단위 : 천원) |

| 구분 | 자산 | 부채 | 매출액 | 영업이익 | 전기순손익 |

|---|---|---|---|---|---|

| WUI GUANG MFG PTE LTD | 702,886 | 108 | 111,385 | 2,121 | 2,275 |

| MOTREX ME FZCO | 844,685 | 313,320 | 1,225,481 | 278,072 | 280,011 |

| ㈜에미션스애널리틱스코리아 | 158,846 | 224,660 | - | (82,847) | (82,703) |

| HITEC MICRO SYSTEM CO.,LTD | 302,641 | 283,265 | - | - | - |

11. 유형자산

(1) 보고기간종료일 현재 유형자산의 구성내역은 다음과 같습니다.

<당반기말>

| (단위 : 천원) |

| 구분 | 취득가액 | 감가상각누계액 | 장부금액 |

|---|---|---|---|

| 토지 | 41,069,611 | - | 41,069,611 |

| 건물 | 41,461,583 | (11,400,369) | 30,061,214 |

| 시설장치 | 6,540,920 | (5,606,889) | 934,031 |

| 기계장치 | 17,148,915 | (14,711,971) | 2,436,944 |

| 차량운반구 | 1,711,648 | (1,276,927) | 434,721 |

| 공구기구 | 21,186,162 | (8,636,199) | 12,549,963 |

| 집기비품 | 6,620,615 | (4,922,407) | 1,698,208 |

| 기타유형자산 | 1,182,555 | (1,035,265) | 147,290 |

| 건설중인자산 | 15,034,013 | - | 15,034,013 |

| 사용권자산 | 5,823,878 | (1,381,121) | 4,442,757 |

| 합 계 | 157,779,900 | (48,971,148) | 108,808,752 |

| <전기말> | (단위 : 천원) |

| 구 분 | 취득가액 | 감가상각누계액 | 장부금액 |

|---|---|---|---|

| 토지 | 41,069,611 | - | 41,069,611 |

| 건물 | 41,460,017 | (10,709,295) | 30,750,722 |

| 시설장치 | 6,392,371 | (5,375,829) | 1,016,542 |

| 기계장치 | 18,474,450 | (15,359,868) | 3,114,582 |

| 차량운반구 | 1,644,010 | (1,249,821) | 394,189 |

| 공구기구 | 20,489,565 | (6,803,319) | 13,686,246 |

| 집기비품 | 6,435,580 | (4,434,531) | 2,001,049 |

| 기타유형자산 | 1,067,255 | (691,787) | 375,468 |

| 건설중인자산 | 14,224,408 | - | 14,224,408 |

| 사용권자산 | 6,455,202 | (3,408,518) | 3,046,684 |

| 합 계 | 157,712,469 | (48,032,968) | 109,679,501 |

(2) 당반기 및 전기 중 유형자산의 변동내역은 다음과 같습니다.

<당반기>

| (단위 : 천원) |

| 구분 | 기초 | 취득 | 처분 | 대체 | 감가상각비 | 환율효과 | 당반기말 |

|---|---|---|---|---|---|---|---|

| 토지 | 41,069,611 | - | - | - | - | - | 41,069,611 |

| 건물 | 30,750,722 | - | - | - | (690,014) | 506 | 30,061,214 |

| 시설장치 | 1,016,542 | 157,791 | (10,980) | - | (233,612) | 4,290 | 934,031 |

| 기계장치 | 3,114,582 | 67,210 | - | (325,850) | (453,428) | 34,430 | 2,436,944 |

| 차량운반구 | 394,189 | 134,451 | (4,958) | (36,946) | (60,973) | 8,958 | 434,721 |

| 공구기구 | 13,686,246 | 1,253,004 | (447,032) | - | (1,942,256) | 1 | 12,549,963 |

| 집기비품 | 2,001,049 | 165,088 | (5,753) | (41,459) | (436,230) | 15,513 | 1,698,208 |

| 기타유형자산 | 375,468 | 15,917 | - | 1,786 | (260,222) | 14,341 | 147,290 |

| 사용권자산 | 3,046,684 | 4,925,575 | (2,575,603) | - | (967,026) | 13,127 | 4,442,757 |

| 건설중인자산 | 14,224,408 | 862,230 | - | (53,971) | - | 1,346 | 15,034,013 |

| 합 계 | 109,679,501 | 7,581,266 | (3,044,326) | (456,440) | (5,043,761) | 92,512 | 108,808,752 |

| <전기> | (단위 : 천원) |

| 구 분 | 기초 | 취득 | 처분 | 대체 | 감가상각비 | 환율효과 | 전기말 |

|---|---|---|---|---|---|---|---|

| 토지 | 44,809,028 | 114,114 |

(3,410,050) |

(443,481) |

- | - | 41,069,611 |

| 건물 | 34,108,171 | 249,846 |

(1,117,324) |

(591,850) |

(1,894,155) | (3,966) | 30,750,722 |