|

|

untitled_20210810_014704 |

반 기 보 고 서

(제 19 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 08월 11일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 한솔인티큐브(주) |

| 대 표 이 사 : | 류창성 |

| 본 점 소 재 지 : | 서울특별시 마포구 월드컵북로 396(상암동, 누리꿈스퀘어 비즈니스타워 14층) |

| (전 화) 02-6005-3000 | |

| (홈페이지) http://www.hansolinticube.com | |

| 작 성 책 임 자 : | (직 책) 경영지원담당 (성 명) 박 동 민 |

| (전 화) 02-6005-3000 |

【 대표이사 등의 확인 】

|

|

untitled_20210810_014704 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주1) 당사는 2021년 07월 29일 주식회사 스티커스코퍼레이션 주식 60.08%를 인수하는 계약을 체결하였으며, 2021년 08월 06일 인수를 완료하였습니다. 자세한 사항은 2021년 07월 29일 공시된 "타법인 주식 및 출자증권 양수결정" 및 2021년 08월 06일 "합병 등 종료보고서"를 참고 바랍니다.

주2) 주1)의 계약에 따라 2021년 3분기 중 연결대상회사에 포함될 예정입니다.

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당 회사는 한솔인티큐브주식회사라고 부른다. 영문으로는 Hansol Inticube Co., Ltd. 로 표기한다.

다. 설립일자 및 존속기간

당사는 2003년 12월 15일에 설립되었으며 2004년 1월 8일자로 상장되어 코스닥시장에서 매매가 개시되었습니다. 2008년 6월 한솔그룹에 편입되어 상호명을 한솔인티큐브 주식회사로 변경하였습니다.

라. 본사의 주소, 전화번호 및 홈페이지 주소

주소: 서울특별시 마포구 월드컵북로 396(상암동, 누리꿈스퀘어 비즈니스타워 14층)

전화번호 : 02-6005-3000

홈페이지 : http://www.hansolinticube.com

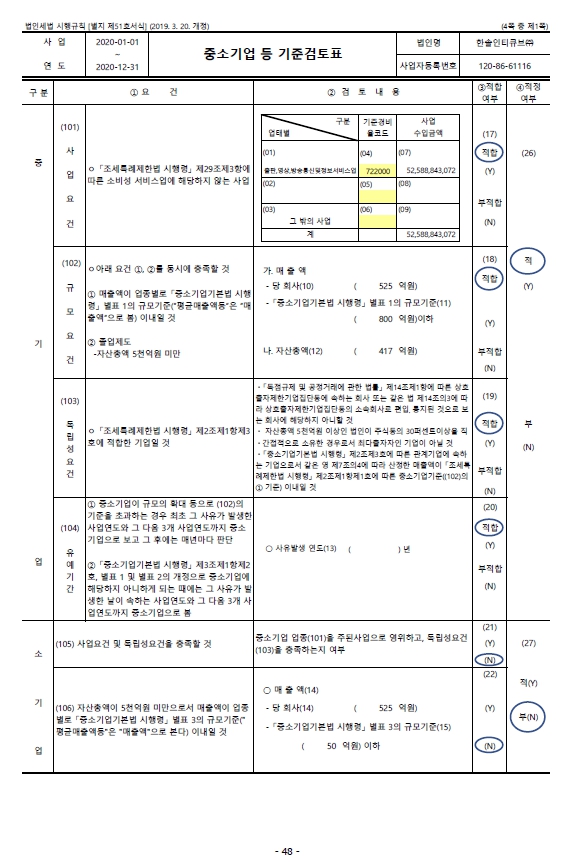

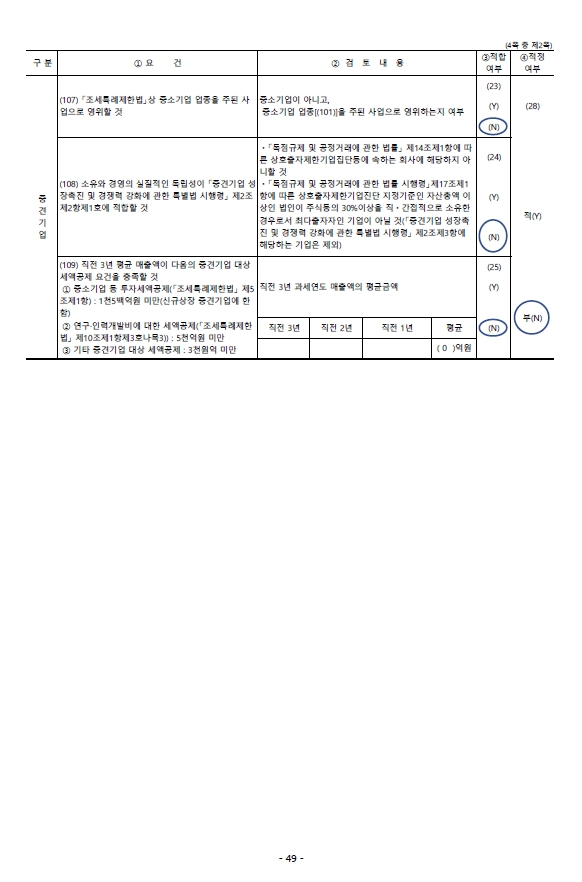

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

주1) 당사는 본 보고서 제출일 현재 중소기업기본법 제2조 및 중소기업기본법 시행령 제3조에 의한 중소기업에 해당됩니다.

바. 주요사업의 내용

당사는 2003년 12월 15일 주식회사 로커스의 사업부분이 인적분할된 회사로서 컨택센터/CRM, 모바일솔루션 등과 같은 대고객 통신서비스 분야의 특화된 시스템의 통합 및 솔루션 공급을 주된 사업으로 영위하고 있습니다

자세한 사항은 "Ⅱ.사업의 내용"을 참조하시기 바랍니다.

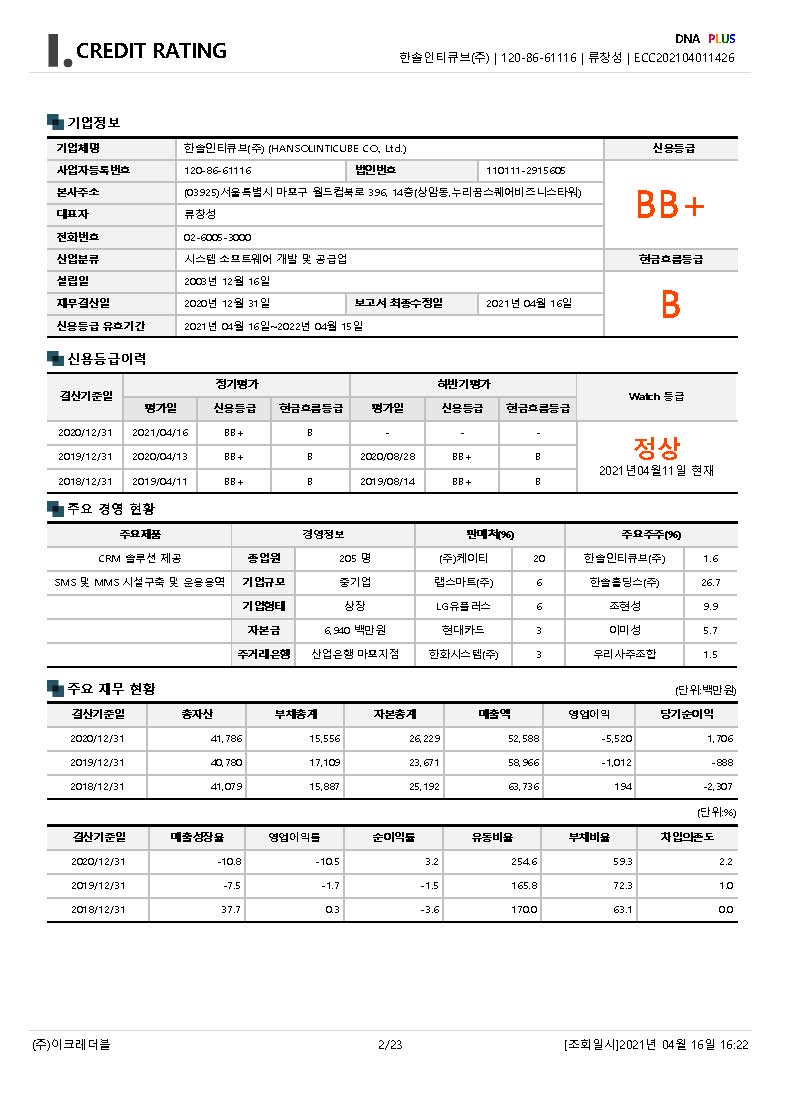

사. 신용평가에 관한 사항

(1) 신용평가

| 평가일 | 신용등급 | 평가회사 (신용평가등급범위) |

평가구분 |

| 21.04.16 | BB+ | 주식회사 이크레더블 (AAA~D) | 수시평가 |

(2) 신용등급체계 및 부여 의미

|

신용등급체계 |

부여의미 |

| AAA | 채무이행능력이 최고 우량한 수준임 |

| AA | 채무이행능력이 매우 우량하나,AAA보다는 다소 열위한 요소가 있음 |

| A | 채무이행능력이 우량하나,상위등급에 비해 경기침체 및 환경변화의 영향 을 받기 쉬움 |

| BBB | 채무이행능력이 양호하나,장래 경기침체 및 환경변화에 따라 채무이행능력이 저하될 가능성이 내포되어 있음 |

| BB | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음 |

| B | 채무이행 능력이 있으나,장래의 경제 환경 악화시 채무 불이행 가능성 이 있어 그 안정성면에서 투기적임. |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 |

| CC | 채무불이행이 발생할 가능성이 높음 |

| C | 채무불이행이 발생할 가능성이 매우 높음 |

| D | 현재 채무불이행 상태에 있음 |

주1) 상기 등급 중 AA부터 CCC까지는 당해 등급 내 상대적 우열에 따라 '+' 또는 '-' 를 부기함

|

|

신용평가(이크레더블) |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥상장 | 2004년 01월 08일 | - | - |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

설립일 ~ 2004년 3월 31일 : 서울시 강남구 삼성동 159-1 아셈타워 36층

2004년 4월 1일 본점소재지 변경 : 서울시 중구 을지로4가 310-68 삼풍빌딩 10층

2008년 7월 11일 본점소재지 변경 : 서울시 마포구 상암동 1605 누리꿈스퀘어

비즈니스타워 14층

나. 경영진의 중요한 변동

2021년 3월 24일 제18기 정기주주총회에서 고광선(대표이사), 김진교(사내이사), 임병재(사외이사)의 임기 만료 및 사임에 따라, 류창성(대표이사), 한광신(사내이사), 서상철(사내이사), 이준기(사외이사), 김지암(사외이사)이 신규 선임되었습니다.

보고서 제출일 현재 경영진은 류창성(대표이사 2021.03.24 선임), 박동민(이사 2019.03.26 선임), 한광신(이사 2021.03.24 선임), 서상철(이사 2021.03.24 선임), 김철범(사외이사 2020.03.23 선임), 이준기(사외이사 2021.03.24 선임), 김지암(사외이사 2021.03.24 선임)으로 사내이사 4명, 사외이사 3명, 총 7명으로 구성되어 있습니다.

(1) 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 24일 | 정기주총 | 류창성 대표이사 한광신 사내이사 서상철 사내이사 이준기 사외이사 김지암 사외이사 |

- | 고광선 대표이사 김진교 사내이사 임병재 사외이사 |

다. 최대주주의 변동

2016년 9월 1일 한솔피엔에스(주)가 분할 후 한솔홀딩스(주)와 합병하여 최대주주가 한솔피엔에스(주)에서 한솔홀딩스(주)로 변경되었습니다. 공시서류 제출일 현재 최대주주의 보유지분은 3,699,263주, 지분율은 26.65%입니다.

라. 상호의 변경

| 일 자 | 변경전 | 변경후 |

| 2005년 9월 12일 | 주식회사로커스테크놀로지스 | 주식회사인티큐브 |

| 2008년 6월 27일 | 주식회사인티큐브 | 한솔인티큐브주식회사 |

마. 최근 사업연도 기간 중 회사의 주된 변동 내용

공시대상기간인('17.01.01 ~ '21.06.30)중 회사의 주된 변동내용은 다음과 같습니다.

2017. 01 한화손해보험/TM센터 고도화

2017. 02 SKT/SIP 도입

2017. 03 롯데홈쇼핑/고도화 프로젝트

2017. 04 KB카드/보이는 ARS 음성인식 구축

2017. 05 현대해상/다이렉트 콜센터 통합

2017. 08 롯데홈쇼핑 Splunk 라이센스 추가

2017. 11 SC제일은행 ETF 녹취 증설

2018. 03 제주신화역사공원리조트 IPT 신규 구축

2018. 05 현대홈쇼핑 콜센터 인프라 고도화

2018. 05 SC제일은행 ETF녹취 증설

2018. 11 신한은행 스마트 컨텍본부 통합상담 플랫폼 구축

2018. 12 SC제일은행 Win2003 개선 프로젝트

2018. 12 AIG손해보험 음성인식솔루션 및 녹취시스템 교체

2019. 02 KB국민은행 콜센터시스템 고도화 구축

2019. 03 신한생명 듀얼 콜센터 구축

2019. 04 차세대 기업정보시스템 구축을 위한 MOU 체결 (아이온커뮤니케이션즈)

2019. 04 현대카드 AI ARS 서비스 프로젝트 구축

2019. 05 NS홈쇼핑 디지털컨택센터 고도화 사업 계약

2019. 08 HR Bot 개발 및 사업을 위한 MOU 체결 (코오롱베니트)

2019. 10 AI음성봇 결합 클라우드 콜센터 공개

2019. 11 AI 기반 콜센터 비즈니스 협업 (IBM)

2020. 04 '20년 클라우드 서비스 적용 확산 사업의 공급 기업으로 선정

2021. 04 현대카드,캐피탈,커머셜 콜센터 장비 납품 계약 체결

2021. 07 신한금융투자 디지털컨텍센터 서비스 및 운영 유지보수 계약

2021. 07 주식회사 스티커스코퍼레이션 인수계약 체결

바. 종속회사의 변동

| 법인 | 변동내역 |

| 넥스지(주1) | 2017.09 투자주식 매각으로 종속회사에서 제외 |

| 엑스큐어(주2) | 2020.03 투자주식 매각으로 종속회사에서 제외 |

(주1) 넥스지(주)(舊 한솔넥스지(주))는 2017년 11월 10일자로 '한솔' 계열에서 제외되었습니다.

(주2) 엑스큐어(주)(舊 한솔시큐어(주))는 2020년 03월 27일자로 '한솔' 계열에서 제외되었습니다.

3. 자본금 변동사항

기업공시서식 작성기준에 따라 분/반기 보고서 상 중요한 변동사항이 없음으로 기재를 생략합니다.

4. 주식의 총수 등

가. 주식의 총수 현황

당사는 2021년 06월 30일 현재 발행할 주식의 총수는 40,000,000주이며 현재까지 발행한 주식의 총수는 보통주 13,879,521주입니다. 2021년 06월 30일 현재 유통주식수는 보통주 13,662,476주입니다.

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 40,000,000 | - | 40,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 13,879,521 | - | 13,879,521 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 13,879,521 | - | 13,879,521 | - | |

| Ⅴ. 자기주식수 | 217,045 | - | 217,045 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 13,662,476 | - | 13,662,476 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 217,045 | - | - | - | 217,045 | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 217,045 | - | - | - | 217,045 | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 217,045 | - | - | - | 217,045 | - | ||

| - | - | - | - | - | - | - | |||

5. 정관에 관한 사항

가 . 정관의 최근 개정일

회사 정관의 최근 개정일은 제18기 정기주주총회일인 2021년 3월 24일입니다.

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 24일 | 제18기 정기주주총회 | 1. 이사의 수 변경 2. 주주명부폐쇄일 삭제 |

1. 업무 효율성 및 전문성을 위한 이사 충원 2. 전자증권제도 도입에 따른 주주명부 폐쇄 에 관한 절차 삭제 |

| 2020년 07월 13일 | 제18기 임기주주총회 | 1. 감사위원회 설치 | 1. 지배구조 투명성 제고 |

| 2019년 03월 26일 | 제16기 정기주주총회 | 1. 주식 등의 전자등록에 관한 사항 2. 외부감사인의 선임 |

1. 전자증권법 개정에 따른 정관개정 2. 외부감사인 선임에 관한 절차 신설 |

II. 사업의 내용

1. 사업의 개요

당사는 컨텍센터의 Back-end 솔루션부터 Front-end 솔루션까지의 모든 컨텍센터 제품군을 확보하고 있으며, 지난 20여년간 다양한 산업별, 제품별 프로젝트 수행 경험을 통하여 얻은 기술력과 운영 노하우를 기반으로 국내 컨텍센터 구축 사업을 추진하고 있습니다. IPCC(인터넷 기반 컨텍센터) 및 AICC(인공지능 기반 컨텍센터) 구축 사과 모바일 솔루션 사업을 전문적으로 수행하고 있으며, 보유 기술과 서비스를 기반으로 은행, 증권, 보험, 카드/캐피탈, 유통, 유선 및 무선 통신 사업자 등을 대상으로 하는 B2B 사업에 주력하고 있습니다.

특히 당사 고유의 인공지능 엔진을 탑재한 'Inticube ISAC(인티큐브 아이작)'을 활용하여 고객의 다양한 요구에 선도적인 대응과 더불어 지속적인 경쟁우위와 고객신뢰를 확보해 나아가고 있습니다.

주요 제품 등의 특성 기타 세부사항은 "Ⅱ. 사업의 내용"의 "2. 주요 제품 및 서비스"를 참고하여 주시기 바랍니다.

당사는 제19기 반기말 기준으로 내수 매출액이 전체를 차지하고 있습니다. 당반기까지의 매출액은 20,072백만원이며, 수주 잔고는 32,132백만원 입니다. 지속적인 기술 경쟁력 확보를 위해 매출액의 약 4.45%에 해당하는 892백만원의 연구개발비용을 지출하고 있습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "Ⅱ. 사업의 내용"의 "2, 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 :억원, %) |

| 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액(비율) |

| 제 품 | 컨택센터/CRM 등 | 하단기재 | ISAC, IS-Suite 등 | 186(92) |

| SMSC, MMSC 등 | SMSC, MMSC 등 | 15(8) | ||

| 합 계 | - | - | - | 201(100) |

(1) CRM 사업 부문 상품 정보

1) IS-Suite

지난 20년 간의 컨택센터 구축 경험을 기초로 고객의 다양한 요구사항을 반영하고 사용자 및 관리자의 편의성을 고려하여 자체 솔루션들의 고도화를 통해 개발된 컨택센터 Full Package 솔루션입니다. IS-suite의 핵심요소인 IP PBX는 ALL SIP 기반으로서국제 표준에 의거하여 개발되었으며, 강력하고 다양한 ACD 기능을 탑재하여 컨택센터 구성을 용이하게 하였으며 관리 및 모니터링을 위한 Web 기반의 GUI 제공을 통해보다 효과적인 서비스 환경을 제공합니다.

* IS-CM (Communication Manager) : 국제표준 SIP 기반으로 개발된 IP PBX이며, 다양한 call feature 뿐만 아니라 강력하고 다양한 ACD 기능을 탑재하였습니다.

* IS-Admin (Administration) : 콘솔 환경에서의 데이터 입력 뿐만 아니라 Web UI 화면을 통해 IP PBX의 데이터를 모니터링하고 관리할 수 있습니다.

* IS-CTI (Computer Telephony Integration) : IS-CM과 uaCSTA 프로토콜을 통한 유기적 연동과 IVR, Record 등의 컴포넌트 연동을 각각 분리함으로써 독립성 확보와 확장성을 극대화합니다.

* IS-BCMS (Basic Call Management System) : Web 환경에서의 상담원 Real-Time 및 Historical 콜 기초 통계 데이터를 보여줍니다.

* IS-IVR (Interactive Voice Response) : 최대 480포트의 대용량 IVR을 지원하며, 시나리오의 설정 및 서비스 제어 뿐만 아니라 실시간 채널 모니터링 등을 제공합니다.

* IS-RD(Recording) : 상담원 통화내역에 대한 다양한 검색 조건을 통해 청취가 가능하며, 사용자 중심의 관리 툴을 통해 QA 상담원이 쉽게 청취하고 평가할 수 있도록 도와줍니다.

* IS-Force(Work Force Management) : 상담원을 위한 ERP 개념으로써 상담원 실적, 스케줄, 평가, 교육 등의 패키지 모듈을통해 관리자의 업무 효율성을 극대화 시켜줍니다.

2) M-SENS

콜센터 음성통화를 텍스트로 전환(Speech to Text) 하고, 텍스트 마이닝과 데이터 마이닝 과정(Text Analytics)을 거쳐 유의미한 정보를 시각화하여 제공하는 솔루션입니다. 키워드 추출과 트렌드 분석, Topic 추출, 자동 분류와 긍/부정 모니터링과 함께고객의 접촉 이력 관리기능을 제공합니다.

3) 고객경험허브 (Customer Experience Hub)

기업의 디지털화와 소비자의 채널 이용 패턴이 옴니채널(Omni-Channel) 화가 가속되는 추세에 맞추어, 디지털 채널 및 콜센터에 대한 종합적인 시야를 적시성 있게 제공받아 고객서비스 및 마케팅 활동에 활용하고자 하는 니즈가 증대되고 있습니다. 이러한 기업의 니즈에 부응하기 위해 기업의 다양한 채널에서 발생하는 데이터를 실시간으로 수집, 분석, 시각화를 통해 고객의 채널 이용 패턴에 대한 '실시간 가시성'을 확보하고, 또한, 기존 고객서비스/마케팅 인프라와 연계 활용하여 성과와 효율을 극대화하기 위한 솔루션입니다.

4) Inticube ISAC 챗봇/음성봇

컨택센터에서 멀티채널을 통한 가상상담 서비스를 제공하기 위해 자연어 처리를 통한 머신러닝 기반의 챗봇과 STT(Speech ToText), TTS(Text To Speech) 기술을 융합한 음성봇을 제공하는 솔루션 입니다. 또한 휴먼 상담원과 가상 상담원의 끊김 없는 상담 스위칭을 제공하는 VGW(Voice Gateway) 솔루션과 SOE(Service Orchestration Engine)을 제공합니다.

5) Avaya 솔루션

컨택센터 솔루션의 Global Vendor인 Avaya의 비즈니스 파트너로서 컨택센터 관련 모든 솔루션을 취급하고 있습니다.

* Communication Manager : IP 기반의 사설 PBX 솔루션

* Voice Portal : IP 및 Web 기반의 음성 셀프 서비스 솔루션

* Call Management System : 각종 통계 분석 및 모니터링 통합 관리 시스템

* Proactive Contact (PC), Proactive Outreach Manager (POM) : 아웃바운드 전문 예측 다이얼링 시스템

* Oceana : 멀티채널, 옴니채널 기반의 고객 인게이지먼트 솔루션

6) Genesys 솔루션

컨택센터 솔루션의 Global Vendor인 Genesys의 비즈니스 파트너로서 컨택센터 관련 모든 솔루션을 취급하고 있습니다.

* PureEngage 솔루션

- 음성 전화 및 디지털 채널을 통합 상담이 가능한 Omni-channel Contact Center

- 상담원 부하 및 스킬에 따른 자동 콜 분배를 위한 Automated Routing

- 고객이 스스로 업무를 처리하는 Customer Self-Service

- 상담원 업무를 최적화하기 위한 Workforce Optimization

(2) Mobile 사업부분 상품정보

1) SoftMSC

SoftMSC는 기존 이동 통신 교환기인 MSC 기능을 대체하며 VLR 기능도 지원합니다.

한솔인티큐브의 SoftMSC는 기본적으로 ALL-IP 기반의 NGN 기술을 적용하여 상용 서버 기반의 안정적인 이동 통신 교환 서비스(음성, SMS, 데이터 서비스) 를 제공하며 기존 이동 통신 교환기(MSC) 대비 설치 면적은 1/10, 성능 및 VLR 수용 가입자 용량은 2배이며 S/W 및 H/W가 단순하여 운영에 여러 이점을 제공합니다.

2) SoftIGS

SoftIGS는 기존 이동 통신 교환기의 IGS/CGS/PGS 기능을 대체하여 관문 교환기로서의 기능을 제공합니다. 한솔인티큐브의 SoftIGS는 기본적으로 ALL-IP 기반의 NGN 기술을 적용하여 상용 서버 기반의 안정적인 관문 교환 서비스를 제공하며 기존 관문교환기(IGS/CGS/PGS) 대비 설치 면적은 1/10, 성능은 2배이며 S/W 및 H/W가 단순하여 운영에 여러 이점을 제공합니다.

3) Sigtran SMSC

SMSC (Short Message Service Center)는 ㈜KT의 SIGTRAN망을 기반으로 CDMA망과 WCDMA망 모두 수용하여 모든 사용자의 이동 단말기로 문자, 숫자 메세지를 송수신하는 서비스를 위한 서버입니다. Sigtran SMSC는 SUA Layer를 지원하며 NEWGRID 및 CISCO SG 를 통해 다수의 교환기 및 HLR과 연동합니다. SMSC 소프트웨어는 단문 메세지 처리(Short Message handling unit)와 저장장치 관리(Storage Management), GUI를 통한 작동 및 상태 관리 등 다양한 모듈을 지원하며 또한 다양한 시스템 감시 기능, Short Message에 대한 통계 기능 등 다양한 기능을 지원하고 있습니다.

4) IPLS

IPLS(Internet Protocol Location Server)는 ㈜KT의 1xEV-DO 시스템 (이후의 데이터 전용 망 형태 모두 포함)에서 단말기 위치 및 상태를 관리하며, 단말기 상태정보를 요하는 장비에 단말기 상태정보를 제공하기 위한 기반 서비스를 수행합니다.

5) MMSC

MMS 서버는 멀티미디어 메세지 전송에 의한 무선 인터넷 서비스 제공과 다양한 네트워크 시스템과의 연동을 수행하고 단말기의 MMS 메뉴에서 이미지 전송을 수행하는 등의 기능을 제공하는 시스템으로서, 이동 단말간 멀티미디어 메세지 송수신 기능, 이동 단말에서 인터넷 망을 통한 E-Mail 송수신 기능 그리고 수신된 멀티미디어 메세지의 미디어 변환 기능을 제공합니다.

6) 대용량 SMSC

SMSC(Short Message Service Center)는 ㈜KT의 SS7망을 기반으로 CDMA망과 WCDMA망 모두 수용하여 모든 사용자의 이동 단말기로 문자, 숫자 메세지를 송수신하는서비스를 위한 서버입니다. SMSC 소프트웨어는 단문 메세지 처리(Short Message handling unit)와 저장장치 관리(Storage Management), GUI를 통한 작동 및 상태 관리등 다양한 모듈을 지원하며 또한 다양한 시스템 감시 기능, Short Message에 대한 통계 기능 등 다양한 기능을 지원하고 있습니다.

7) CBMC

CBS(Cell Broadcast Service)는 기지국에서 한번의 메세지 발신으로 기지국 영역 내 모든 단말기가 메세지를 수신하는 서비스입니다. CBMC(Cell Broadcasting Message Service Center)는 CBS를 제공하기 위한 Messaging Center로써 각종 정보를 특정 서비스지역에 방송하도록 기지국으로 메세지를 전송하는 역할을 합니다. 방송 메세지는 그 성격에 따라 주기적으로 방송되도록 예약할 수 있고, 불필요한 메세지 청취를 피하기 위해서 각 방송 메세지를 카테고리화 합니다. 방송 서비스 지역 내에 있는 가입자는 그 지역 특성에 맞는 날씨, 교통, 뉴스와 같은 정보를 제공받습니다.

8) SMSG

SMSG(Short Message Service Gateway)는 SMSC와 SME(Short Message Entity)들 사이에 위치하여 양 방향으로 단문 메세지를 전송하는 기능을 수행합니다. 단말기로부터 올라오는 MO(Mobile Originated) 메세지의 Destination이 CP(Content Provider)나 타 사업자인 경우 SMSC는 SMCI 또는 SMPP를 통해 SMSG에 메세지를 전송하고 SMSG는 해당 SME에 메세지를 라우팅하는데, 이 때 해당 SME가 메세지를 받지 못하면 SMSG는 메세지를 저장하고 이후에 Timer Mechanism에 따라 메세지 전송을 시도하게 됩니다. 한솔인티큐브의 SMSG는 VMN (Voice Mail Notification) Service, Messaging Service, Paging Service, Interactive Service를 지원합니다.

9) MGCF

MGCF(Media Gateway Control Function)는 IMS(IP Multimedia Subsystem)망에서 Media Gateway를 제어하여 음성통화가 Circuit망 교환기와 연동하기 위한 기능을 제공합니다.

10) SMSF

SMSF (Spam Message Filtering System)는 스팸 문자를 발신번호와 지정된 문구를 기반으로 차단하는 기능을 제공합니다. 기계학습 (Machine Learning)을 통하여 지능화된 차단 기능을 제공합니다.

11) PNS

PNS(Push Notification System)는 고객의 스마트폰에 설치된 앱에 Push Message를전송하는 기능을 제공합니다. Push Message는 Text, Hyper-Text, Multimedia 등 다양한 미디어로 구성되며 본 서비스를 제공받기 위해서는 Push Agent Library를 앱 내에 포함하여야 합니다.

12) IP-SM-GW

IP-SM-GW (Internet Protocol Short Message Gateway)는 LTE only 단말기와 SMS를 송수신하기 위해서 기존의 Circuit망 기반의 SMSC 서버 사이에서 SMS 전달망에 맞게 변환하는 서비스를 제공합니다.

13) M-SENS

M-SENS(Message SENsing System)는 각종 메시지 서버의 로그와 전송 기록들을 Batch 또는 Real-time으로 수집하여 I/O Tracking 및 통계 정보를 제공합니다. 대용량 로그 데이터를 처리하여야 하므로 NoSQL 및 빅데이터 처리 기술을 적용하고 있습니다.

14) MSSP, RAMS

USIM Toolkit 기반의 인증 서비스를 제공하기 위하여 MSSP(Mobile Signature Service Provider) 시스템은 SMS 메시지를 암호화하기 위한 키 관리와 부가 서비스 가입자를 관리하며, RAMS(Remote Applet Management System) 시스템은 USIM에 설치될 Applet를 관리하고 SMSC와 연동하여 암호화된 메시지를 전송하는 기능을 제공합니다.

나. 주요 제품등의 가격변동추이

당사는 IT업의 특성상 고객의 요구에 따라 프로젝트 단위별로 수주하는 산업으로 제품별로 정해진 단일 가격은 존재하지 않습니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위:백만원) |

| 사업 부문 |

매입유형 | 품 목 | 구체적용도 | 매입액(누적) | 비율(%) | 비 고 |

한솔 인티큐브 |

원재료 | Hardware | (주1) | 2,294 | 52.5% | - |

| 원재료 | Software | 1,749 | 40.1% | - | ||

| 원재료 | 기타 | 324 | 7.4% | - | ||

| 합 계 | 4,367 | 100% | - | |||

(주1) 한솔인티큐브내의 모든 사업부에서 사용하는 원재료와 영업활동에 통합적으로사용하는 용도이며, 실질적으로 당사의 정보통신 업종 구조상 원자재의 사업부의 구분과 원재료의 구분의 중요성은 없습니다.

나. 주요 원재료 등의 가격변동추이

| (단위:원) |

| 품 목 |

제19기 반기 |

제18기 반기 |

제18기 |

제17기 |

| Hardware | 224,165 | 191,796 | 205,542 | 543,531 |

| Software | 53,683 | 4,735 | 7,776 | 12,003 |

(1) 산출기준

품목별 가격은 단순평균가격으로 산정하였습니다.

(2) 주요 가격변동원인

업종 특성상 고객의 요청 등에 따라 사양이 다양화 되므로 원재료에 대한 가격 변동이 있습니다.

다. 생산 및 설비에 관한 사항

(1) 생산자원

당사가 영위하는 사업의 성격상 생산자원은 인적자원으로, 2021년 06월말 기준 당사의 인원은 224명입니다.

(2) 생산설비의 현황 등

당사는 컨텍센터 구축 등의 서비스를 제공하고 있으므로, 고정된 생산설비에서 반복적인 생산활동을 통해서 물리적인 제품을 만들어내는 생산설비가 없습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위:백만원) |

| 사업부문 | 매출 유형 |

품 목 | 제19기 반기 | 제18기 반기 | 제18기 | 제17기 | |

| 한솔인티 큐브 |

제품 | CC/CRM | 수출 | - | - | - | - |

| 내수 | 18,524 | 25,427 | 48,554 | 52,858 | |||

| 합계 | 18,524 | 25,427 | 48,554 | 52,858 | |||

| WAP SMS MMS |

수출 | - | - | - | - | ||

| 내수 | 1,548 | 2,078 | 4,035 | 6,108 | |||

| 합계 | 1,548 | 2,078 | 4,035 | 6,108 | |||

| 합 계 | 수출 | - | - | - | - | ||

| 내수 | 20,072 | 27,505 | 52,589 | 58,966 | |||

| 합계 | 20,072 | 27,505 | 52,589 | 58,966 | |||

나. 판매경로 및 판매방법 등

(1) 판매조직

당사의 판매조직은 CRM 영업1팀, CRM 영업2팀, CRM 영업3팀, CRM 영업4팀, 모바일사업팀으로 구성되어 있습니다.

(2) 판매경로

통신사업자, 금융권, 일반기업 등에 대한 법인 영업을 통하여 판매하고 있습니다.

▶ 통신사업자 : 주 타켓군(유선 및 무선 통신 사업자 대상)

▶ 금융권 : 제2타켓군(은행, 증권, 보험, 카드 등 제1,2 금융권 대상)

▶ 일반기업 : 제3타켓군(제조업체, 홈쇼핑 등 유통회사, 일반 기업 등 대상)

(3) 판매방법 및 조건

1) 판매방법

당사의 영업은 단순 판매가 아닌 Consultative Sales를 지향하고 있습니다.

▶ 영업 활동 단계

한솔인티큐브는 영업 대상 법인들에 대하여 한솔인티큐브 상품에 대한 소개 및 향후 기술 발전추세에 따라 해당 상품의 경향 등을 제공함으로써 단순하게 1차적인 영업에서 끝나는 것이 아니고 지속적인 구매 욕구를 유발시키는 Marketing활동을 하고 있습니다.

▶ RFP(Request for Proposal) 입수 단계

영업활동단계에서 형성된 고객의 욕구는 고객이 요구하는 사양을 특화시켜 예산 작업을 수행하고 개발계획을 수립하여 고객이 RFP를 제시하도록 유도합니다.

▶ 고객의 선택(Selection) 및 계약(Contract) 단계

당사의 계약 형태는 두가지 형태로 이루어집니다. 첫째는 고객의 RFP에 대하여 한솔인티큐브는 견적 및 제안서를 송부하여 직접 고객이 결정하여 계약을 합니다. 둘째는공개경쟁입찰을 통하여 계약하는 방식입니다.

2) 판매조건

계약, 납품, 검수의 3단계를 거쳐 매출을 발생시키며, 매출 대금 회수는 고객사의 지급 조건을 따르는 것을 원칙으로 합니다. 회수 기간은 평균 세금계산서 발행 후 약 2~3개월이 소요됩니다.

(4) 판매전략

▶ 고품질, 고가격 전략

당사는 타사와의 차별성을 두기 위해 고객에게 컨설팅 서비스를 제공하는 고가, 고품질의High Positioning 전략을 채택하고 있습니다. 이는 기술력 위주의 영업전략을 추구하여 가격 경쟁을 피하고 목표 이익률을 확보할 수 있는 Premium Positioning 전략입니다.

▶ 유지보수 등의 사후 서비스 강화 전략

업종의 특성상 대부분 장비가 수입품이므로 지속적인 매출 신장을 위해서 당사 상품에 대한 유지보수 능력이 필요합니다. 당사는 유지보수 전문인력 및 기술을 보유함으로써 고객으로부터 지속적인 증설 계약 및 유지보수 계약을 맺고 있습니다. 당사의 경우 Avaya의 전문자격증을 가진 Design Specialist(Avaya 제품의 구축, 유지보수, 세일즈, 설계 전문 자격)를 가지고 있어 신속하고 전문적인 유지보수 능력을 확보하고 있습니다.

▶ 한솔인티큐브는 향후 매출 증대를 위한 전략으로 기존 고객의 시스템 확장 및 신규 상품의 판매를 유도하고, 국내 대기업을 집중 공략하는 등 기존 고객관리에 의한 매출 증대 계획을 가지고 있습니다. 금융권에 구축한 컨택센터 등의 뱅킹 솔루션은 시스템에 대한 지속적인 확장 및 업그레이드가 이루어짐으로써 매년 일정량의 추가 물량이 계속 확보되고 있습니다.

다. 수주상황

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 컨택센터 /CRM 外 |

~ 2021년 6월 30일까지 |

- | - | 79,285 | - | 49,222 | - | 30,062 |

| SMSC /WAP G/W |

- | - | 4,546 | - | 2,476 | - | 2,070 | |

| 합 계 | - | 83,831 | - | 51,698 | - | 32,132 | ||

(주1) 수주상황에 기재된 수주잔고는 당반기말 현재 진행중인 프로젝트별 계약액에서 누적진행률에 따른 누적매출액을 차감한 수주잔고의 합계입니다.

(주2) 수주총액은 전기에서 이월된 프로젝트의 수주총액이 포함되어 있으며, 수주 잔고는 2025년까지 장기유지보수 34억원이 포함되어 있습니다.

(주3) 기납품액은 당기 진행중인 프로젝트의 당기 매출액 및 전기 매출액의 누계가 포함되어 있습니다. 따라서 기납품액과 당기 매출액은 일치하지 않습니다.

5. 위험관리 및 파생거래

가. 시장위험

당사의 활동은 주로 환율과 이자율의 변동으로 인한 금융위험에 노출되어 있습니다

(1) 외화위험관리

당사는 외화로 표시된 거래를 수행하고 있으므로 환율변동으로 인한 위험에 노출되어 있습니다. 당사는 내부적으로 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

당반기말과 전기말 기준으로 외화자산 및 외화부채는 다음과 같습니다.

| (단위 : 천원, USD) |

| 통화 | 당반기말 | 전기말 | ||||||

| 자 산 | 부 채 | 자 산 | 부 채 | |||||

| 외화금액 | 원화금액 | 외화금액 | 원화금액 | 외화금액 | 원화금액 | 외화금액 | 원화금액 | |

| USD | 3 | 4 | 627,589 | 709,176 | 3 | 4 | 335,974 | 365,539 |

상기 외화에 대한 원화율이 10% 이상 상승 또는 하락할 경우 당기 손익은 법인세효과 고려 전으로 70,917천원(전반기: 169,944천원) 증가 또는 감소할 수 있습니다.

(2) 이자율위험관리

당사는 변동이자율 및 고정이자율로 자금을 차입하고 있으며, 이로 인하여 이자율 위험에 노출되어 있습니다. 위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록 하고 있습니다. 보고기간 종료일 현재 당사는 변동금리부 채권을 보유하고 있지 않습니다.

(3) 기타 가격위험요소

당사는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 지분상품은 매매목적이 아닌 전략적 목적으로 보유하고 있으며, 당사는 해당 투자자산을 활발하게 매매하고 있지는 않습니다.

나. 신용위험관리

신용위험은 계약상대방이 계약상의 의무를 불이행하여 당사에 재무적 손실을 미칠 위험을 의미합니다. 당사는 채무불이행으로 인한 재무적 손실을 경감시키는 수단으로서 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보를 수취하는 정책을채택하고 있습니다. 당사는 내부적으로 신용평가를 수행하고 있으며, 공식적으로 발표되고 이용할 수 있는 다른 재무정보와 거래실적 등을 신용평가에 이용하고 있습니다. 당사의 신용위험노출 및 거래처의 신용등급을 지속적으로 검토하고 있으며 이러한 거래 총액은 승인된 거래처에 고루 분산되어 있습니다. 신용위험은 이사회에 의하여 매년 검토되고 승인된 거래한도에 의하여 통제됩니다.

매출채권은 다수의 거래처로 구성되어 있고, 다양한 산업과 지역에 분산되어 있습니다. 매출채권에 대하여 신용평가가 지속적으로 이루어지고 있으며, 필요한 경우 신용보증보험계약을 체결하고 있습니다. 당사는 단일의 거래상대방 또는 유사한 특성을 가진 거래상대방의 집단에 대한 중요한 신용위험에 노출되어 있지 않습니다. 당사는 거래상대방들이 서로 관련된 기업인 경우 유사한 특성을 가진 거래상대방으로 정의하고 있습니다.

다. 유동성위험관리

유동성위험관리에 대한 궁극적인 책임은 당사의 단기 및 중장기 자금조달과 유동성관리규정을 적절하게 관리하기 위한 기본정책을 수립하는 이사회에 있습니다. 당사는 충분한 적립금과 차입한도를 유지하고 예측현금흐름과 실제현금흐름을 계속하여 관찰하고 금융자산과 금융부채의 만기구조를 대응시키면서 유동성위험을 관리하고 있습니다.

당반기말 및 전기말 현재 유동성위험 공시대상의 잔존계약만기에 따른 유동성위험은 없습니다.

라. 파생상품거래 현황

당사는 환율 변동 리스크 관리를 위해 KDB산업은행과 2020년 02월 04일 미화 200만불의 선도거래 한도 약정을 체결하였으며, 2021년 06월말 현재 실행중인 선도 거래 잔액은 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

(1) 비즈니스 파트너 계약

* Avaya: 플레티넘 레벨 파트너 / 매년 1회 갱신 계약 체결

* Jabra : 골드 레벨 파트너 / 리셀러 파트너 계약

* VOX UNIVERSE : 솔루션 판매 / 제품 공동 개발 계약

* AudioCodes : 골드 레벨 파트너 계약

* Tableau: 얼라이언스 파트너 계약

* Genesys : VAR(value added reseller) 파트너 계약

/ Genesys Cloud Reseller 계약

* Zendesk Reseller / Implementation 파트너 계약

나. 연구개발활동

(1) 연구개발 담당조직

- 기업부설연구소 (인공지능 융합연구소)

(2) 연구개발비용

| (단위:원) |

| 과 목 | 제19기 반기 | 제18기 반기 | 제18기 | 제17기 | 비 고 | |

| 원 재 료 비 | - | - | - | - | - | |

| 인 건 비 | 542,834,647 | 371,066,508 | 854,417,140 | 768,420,027 | - | |

| 감 가 상 각 비 | 17,245,687 | 23,923,918 | 48,067,567 | 35,004,860 | - | |

| 기 타 | 332,748,831 | 335,182,255 | 863,215,116 | 758,498,741 | - | |

| 연구개발비용 계 | 892,829,165 | 730,172,681 | 1,765,699,823 | 1,561,923,628 | - | |

| 회계처리 | 판매비와 관리비 | 892,829,165 | 730,172,681 | 1,765,699,823 | 1,561,923,628 | - |

| 개발비(무형자산) | - | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

4.45% | 2.65% | 3.36% | 2.65% | - | |

(3) 연구개발 실적

1) CC/CRM 관련

<1990년 ~ 2000년>

<1990년 ~ 2000년>

- 로커스 연구소 설립

- 음성정보시스템 Inticube V33 시리즈 발표

- CTI 솔루션 CVCT 출시

- 상담원 애플리케이션 TelePro 출시

<2000년 ~ 현재>

- Web Framework을 이용한 상담원 애플리케이션 TelePro2030 출시

- WFM 솔루션 TeleForce v1.0 개발

- 개발 플랫폼 X-wing

- CTI 미들웨어 CT-Bridge

- SIP 기반의 CTI 개발

- TeleForce 2.0

- TeleForce Lite 버전

- IP-PBX IS-CM 개발 완료

- 컨택센터 토탈 Package IS-Suite 출시

- 녹취 데이터(VOC) 분석 솔루션 V-SENS 출시

- IP기반 자체 IVR 1.0 개발

- 통계 통합관리시스템 NR 개발

- CTI 자체 이중화 솔루션 ICS-HA 개발

- 멀티채널 가상상담시스템 MCCS(Multi Channel Contact System) 출시

- IVR 자체 관리솔루션(OAM&P) 개발

- ALL SIP기반 IPT/IPCC PBX IS-CM 개발

- IP기반 대용량 IVR고도화 IS-IVR 2.0 출시

- IVR 로그뷰어 개발 및 관리솔루션(OAM&P) 통합 개발

- AVAYA PDS 관리자 패키지 CDW-PRO 출시

- IS-IVR Linux 버전 개발

- 콜센터 장애모니터링 시스템 IS-MON 개발

- CTI기반 자체통계솔루션 IS-CDA 개발

- IP 전화기 단말 디스플레이 Push-XML 개발

- WFM + 감성분석솔루션(Emo-Ray)연계 모듈화 개발

- IS-CM기반 커뮤니케이션맵 1.0(Communication Map) 개발

- 음성분석솔루션M-SENS 출시

- IS-IVR 부분 녹취 기능 개발

- IS-CM기반WebRTC G/W, Client 개발

- Inticube ISAC 챗봇/음성봇 엔진 개발

- Inticube ISAC 챗봇 빌더 개발

- Inticube ISAC Voice Gateway 개발 (유무인 상담 연동 서버)

- Inticube ISAC Service Orchestration Engine 개발

- 클라우드 콜센터 옴니 서비스용 카카오 상담톡/알림톡 연동 개발

- 클라우드 콜센터 옴니 서비스용 ERMS (E-Mail Response Management System) 개발

- 클라우드 콜센터 옴니 서비스용 티켓 시스템 개발

- 클라우드 콜센터 옴니 서비스용 캠페인 시스템 개발

- 공통 기술 표준 프레임워크 개발

- 맥락 기반의 Text AI 엔진 개발

2) Mobile Solution 관련

- 핵심보유기술 :

○ 5G

| NGAP (NG Application Protocol) 자체 개발 | 5G SA망에서 재난문자 시스템 연동을 위한 프로토콜 |

○ 4G_LTE

|

Diameter Protocol Stack 자체 개발 |

4G LTE Core에서 각Function간의 제어를 위한 신호 프로토콜 |

○ 3G_WCDMA Core

|

NGN Protocol Stack 자체 개발 |

SCTP, M3UA, MEGACO/H.248, STC, BICC |

|

NGN Protocol Stack 자체 개발 |

SCCP, TCAP, IS-41D, ISUP |

|

안정적인 SUA/SCTP를 Transport Layer로 하는 3G IOS 5.0 Spec 자체 개발 |

- |

|

SIP Stack 자체 개발 |

- |

|

VoLTE 서비스를 지원하는 TAS(Telephony Application Server) 개발 |

- |

|

IP Flow Mobility를 지원하는 HA (Home Agent) 자체 개발 |

- |

|

Cellular망과 WLAN망간의 Seamless Handover 및 Service Continuity를 보장하기 위한 CnW (Cellular on WLAN) 기술 자체 개발 |

- |

○ Access Solution

|

RADIUS 인증 프로토콜 자체 개발 |

|

|

WAP 1.X |

WSP, WTP, WTLS, WDP, Bearer, WML, WML Script |

|

WAP 2.0 |

WS-HTTP, WP-TCP, IP, xHTML(WML 2.0), WML Script |

○ Smart Phone Solution

|

Android Messaging Client 개발 |

메세징 (SMS, MMS 등)의 안드로이드 단말 클라이언트 |

|

Joyn SMS/MMS API 개발 |

이동통신사 RCS 서비스인 Joyn과 기존 메세징 서비스인 SMS/MMS 간의 메세지 공유 및 전달을 위한 API |

○ Security Solution

|

RSA, AES-128, DES, HMAC SHA-128 등 암호 알고리즘 활용 기술(Key 관리 및 교환 등) |

USIM기반 보안 및 인증을 위한 암호 알고리즘을 활용 |

7. 기타 참고사항

가. 특허 및 상표권 현황

당사는 영위하는 사업과 관련하여 2021년 06월 30일 기준으로 3건의 특허, 28건의 국내상표권, 19건의 저작권을 취득하여 보유하고 있으며, 주요 내용은 다음을 참고하시기 바랍니다.

|

구분 |

출원번호 |

등록일 |

특허명 |

권리자 |

|

특허 |

10-2005-0086453 |

2006.04.05 |

전화망 정보 보호장치 및 이를 이용한 전화망 정보보호방법 |

한솔인티큐브 |

| 특허 | 10-2016-0059784 | 2020.05.13 | 스팸 메시지 차단 장치 및 방법 | 케이티 한솔인티큐브 |

|

특허 |

10-2017-0103927 |

2019.05.09 |

복수개의 서비스 업체와 연동하여 메시지를 이용한 단일 시나리오 기반 서비스를 제공하는 시스템 및 방법 |

한솔인티큐브 |

|

상표 |

41-2015-0060714 |

2016.08.17 |

상표 “TELEPRO2030” |

한솔인티큐브 |

|

상표 |

40-2017-0110278 |

2018.06.25 |

상표 “INTICUBE ISAC” |

한솔인티큐브 |

| 저작권 |

C-2019-006372 |

2019.03.07 | ISAC-SOE_챗봇 서비스 통합 연계 모듈 | 한솔인티큐브 |

| 저작권 |

C-2019-006373 |

2019.03.07 | ISAC-VGW_보이스 게이트웨이 | 한솔인티큐브 |

| 저작권 |

C-2019-006374 |

2019.03.07 | ISAC-BOT_챗봇 대화처리 엔진 | 한솔인티큐브 |

| 저작권 |

C-2020-006452 |

2020.02.17 | CTI Bridge for AI Engine Module_인공지능 엔진을 위한 컴퓨터와 교환기 간의 연동 소프트웨어 모듈 | 한솔인티큐브 |

| 저작권 |

C-2020-007752 |

2020.02.27 | IS-IVR_음성전화 자동 응답 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007753 |

2020.02.27 | OAMP_컨택센터 자동응답 시스템 관리 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007754 |

2020.02.27 | IS-Force_상담원 관리 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007755 |

2020.02.27 | IS-NR_컨택센터 통합 통계 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007756 |

2020.02.27 | MSENS_음성을 텍스트로 변환하여 상담 품질을 분석하는 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007757 |

2020.02.27 | QSENS_상담 자동 평가 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007758 |

2020.02.27 | IS-MON_컨택센터 서버 통합 모니터링 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007759 |

2020.02.27 | IS-Contact_발신 전화번호 제어 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007760 |

2020.02.27 | VAS_무인 자동응답 시스템 음성 안내 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007761 |

2020.02.27 | CDW-Pro_컨택센터 아웃바운드 캠페인 관리 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007762 |

2020.02.27 | PushXML_인터넷 전화기에 정보 전달용 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007763 |

2020.02.27 | IS-CM_인터넷 전화 연동이 가능한 사설 교환기 | 한솔인티큐브 |

| 저작권 |

C-2020-007764 |

2020.02.27 | IS-CNVu_콜센터 인프라 통합 운영 관리 소프트웨어 | 한솔인티큐브 |

| 저작권 |

C-2020-007765 |

2020.02.27 | X-Wing_웹 사용자 인터페이스 개발 도구 | 한솔인티큐브 |

| 저작권 |

C-2020-007766 |

2020.02.27 | X-Crone_시스템간 데이터 배치 동기화 소프트웨어 | 한솔인티큐브 |

나. 환경관련 규제사항

당사는 한솔그룹의 인간과 자연을 먼저 생각하는 경영이념에 따라 환경방침을 수립하고 이를 이행하기 위하여 지속적인 교육 및 검토하고 있습니다. ISO14001에 만족하는 환경경영시스템을 구축하여 환경오염예방을 위하여 모든 활동, 제품 및 서비스로 인한 환경영향을 사전에 식별하여 환경오염방지활동을 지속적으로 실천해나가고 있습니다.

8. 시장여건 및 영업의 개황

가. 업계의 현황

(1) 산업의 특성

1) CRM 컨택센터 부문

컨택센터 산업은 CRM의 중요한 영역으로서 IT기술의 발전과 기업이 추구하는 목표에 따라 발전했습니다. 과거 컨택센터는 인바운드 콜을 효과적으로 처리하고, 상담원이 콜을 처리하는 능력을 극대화시키는 것이 주요 목적이었다면, 현재 컨택센터는 기업과 고객이 접촉하는 방법을 향상시키고, 운영비용을 절감시킬 뿐만 아니라 상담을 효율적으로 하여 신규 영업 기회를 창출하고, 고객이 원하는 다양한 정보를 제공하는채널입니다.

더욱이 스마트기기, SNS 등이 폭넓게 사용되면서 이를 컨택센터에 접목시킨 스마트 컨택센터라는 개념이 새로이 등장했습니다. 컨택센터 산업은 기업환경과 기술 변화에 민감하게 반응하고 있습니다. IT 기술의 발전과 기업 목적에 따라 새로운 발전을 거듭하고 있으며, 기업의 경쟁력을 확보하기 위한 강력한 수단입니다. 이에 따라 CRM 시장을 선점하기 위한 경쟁도 점점 치열해지고 있습니다. CRM은 고객과 만나는 최일선에 위치한 접점으로 매우 중요하기 때문입니다.

빅데이터와 컴퓨팅시스템의 발전으로 인공지능의 성능은 비약적으로 발전하고 있으며, 4차산업혁명과 함께 제조업, 서비스 등 비즈니스에 융합이 가속화 되고 있습니다. 또한, 딥러닝 (Deep Learning) 기술이 적용된 알파고 이후 인공지능 제품의 상용화 및 시장성에 대한 기대감이 급증되고 있으며 콜센터 시장에서도 빅데이터/인공지능 기반의 가상상담원 (Virtual Agent)에 대한 시장 수요가 증가하고 있습니다. 가상상담원 (Virtual Agent)은 상담원을 보조하여 초기에는 단순반복적인 질문에 응답하여 업무 효율성을 극대화하고, 학습이 심화되고 지능이 향상되면 고도화된 응답을 통해 마케팅 등 매출 향상도 기대할 수 있습니다. 또한 메신저 기반의 단순 챗봇에서 고객과 음성으로 대화하는 음성봇으로 진화하고 있으며 향후에는 다양한 멀티미디어를 수용할 수 있는 컨택센터로 발전할 것으로 기대됩니다.

콜센터 시장의 빅데이터/인공지능의 수요는 지속적인 확대가 예상되며, 국내외 빅데이터/인공지능 플랫폼 사업자는 플랫폼 확산을 위한 초기 진입 시장으로 콜센터를 선정하고, 기존 플레이어와 상호 협력을 통한 시장확대가 예상됩니다.

2) 모바일솔루션 부문

모바일 솔루션은 무선 단말기(핸드폰)를 구매한 고객에게 음성 통화 서비스 및 메세지(문자메세지, 멀티미디어메세지 등) 전송 서비스를 제공합니다. 이동통신서비스 사업자에 제공되는 모바일 솔루션 제품은 에러 없는 전송이 보장되는 고도의 신뢰성과 중단없는 서비스를 제공하는 고가용성이 필요합니다. 이에 부합하는 솔루션 제공이 가능한 일부의 업체들에 의하여 모바일 솔루션 시장은 과점체제가 형성되어 있습니다.

이동통신네트워크는 회선을 기반(Circuit-based)으로 망에서 AII-IP Network으로 발전해왔습니다. 이동통신사업자는 무선인터넷을 기반으로 고객에게 다양한 서비스를 제공해야 합니다. 이동통신사들은 IMS (IP Multimedia Subsystem) 망을 기반으로 신규 서비스를 도입하였으며 All-IP망으로 진화하였습니다.

기존 국내 통신 규격 기반으로 제작되었던 제품들은 글로벌 단말기(스마트폰)의 시장 도입 이후, 국제 표준 규격에 맞게 제작되어 공급되고 있습니다. 모바일 솔루션 사업은 서버솔루션을 제공하는 것 뿐만 아니라 통신사가 제공하는 서비스에 필요한 품질의Mobile Application을 제공해야 합니다.

(2) 산업의 성장성

1) CRM 컨택센터 부문

컨택센터Application 시장은 ST(Speech Technology)와 MM(Multimedia-System) 부문의 성장세가 두드러질 것으로 보입니다. 특히, 국내 기업들의 IP로의 전환 및 IP 텔레포니 구축이 마무리됨에 따라 IP를 기반으로 한 IT트렌드를 적극적으로 수용하려는 움직임을 확인할 수 있습니다.

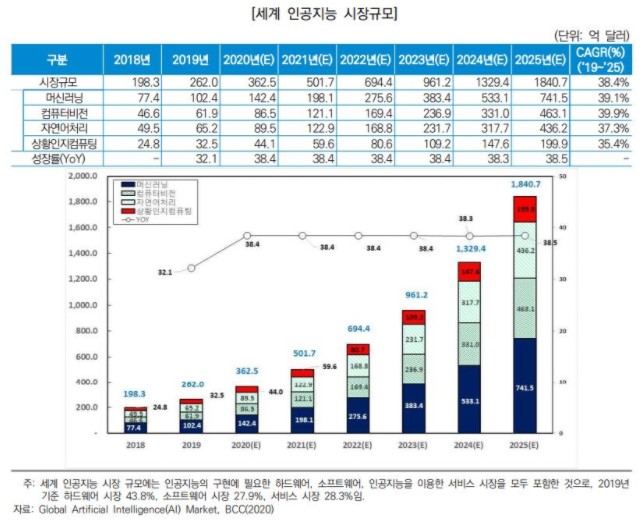

|

|

세계 인공지능 시장규모 |

|

|

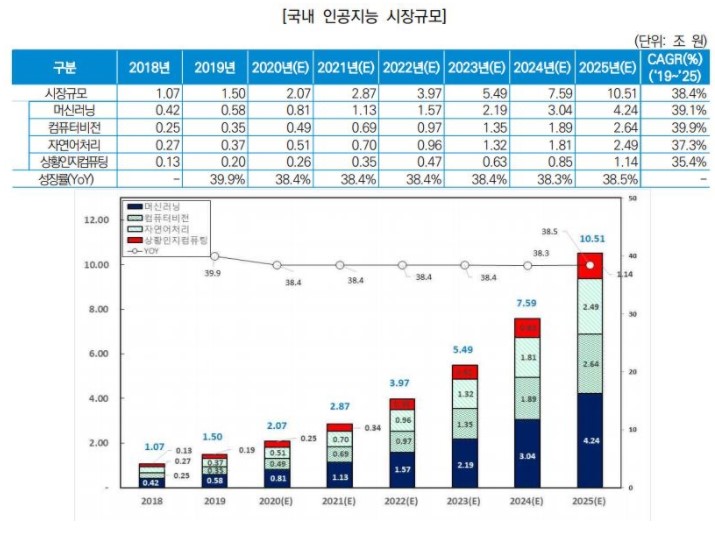

국내인공지능 시장규모 |

빅데이터/인공지능 글로벌 시장규모는 2025년까지 1,840억달러(약 204조원)로 연평균 38.4% 성장이 예상되며, 국내 시장규모는 2025년까지 10조 5천억원으로 연평균

38.4% 성장이 예상됩니다. 글로벌 시장은 원천 기술인 전문가 시스템 분야, 국내 시장은 응용기술 분야인 가상 보조 시스템 분야의 고성장이 예상됩니다. 가상 보조 시스템 분야의 한 부분으로써 가상상담원 (Virtual Agent)은 국내 인공지능 시장의 초기 적용 분야로서 콜센터 사업 분야뿐 아니라 전 산업부문의 인공지능 확산을 견인할 것으로 예상됩니다.

2) 모바일솔루션 부문

이동통신 네트워크는 2G, 3G 를 거쳐 LTE 그리고 LTE-A로 발전하였으며 5G 시대가 되었습니다. 스마트폰의 보급과 함께 카카오톡과 같은 OTT(Over The Top) 기반의 MIM(Mobile Instant Messaging) 서비스가 확산되었으나, 여전히 메시지 서비스는 음성 통화와 함께 통신사가 제공하는 가장 기본적인 서비스입니다.

이동통신사업자들은 음성서비스를 위해 Mobile VoIP 서비스를 제공하는 VoLTE(Voice over LTE)를 도입하였으며 HD Voice라는 이름으로 서비스하고 있습니다. 기존 메시징/교환기 시장은 성숙기에 접어 들었으며, Smart Device의 출현과 함께 융합서비스 시장이 형성되고 있습니다.

(3) 경기변동의 특성

1) CRM 컨택센터 부문

금융위기 등으로 경기가 악화되어 기업의 투자가 위축될 경우 많은 기업들이 IT 관련 예산을 축소하는 경우가 많습니다. 아직까지 많은 기업은 IT투자를 기업의 핵심역량으로 보기 보다 단순한 인프라로 간주하여 투자를 포기하거나 연기하기 때문입니다.

컨택센터 솔루션의 경우 감가상각을 하는 기간 및 구축 하는 주기가 다른 솔루션에 비해 길어 기업에서는 해당 프로젝트를 연기하거나 취소하기가 상대적으로 쉽습니다. 컨택센터 산업은 경제 상황과 기업의 투자심리, 산업별 교체 주기 도래여부에 따라 시장 수요가 결정됩니다. 컨택센터 산업에서는 기존 고객의 충성도를 관리하고 신규 솔루션을 발굴하여 새로운 수요를 창출하는 것이 무엇보다 중요합니다.

AI컨택센터는 상담원을 보조하거나 대체하여 효용을 증대시키는 기능을 담당하므로 선도적인 고객의 도입 효과가 검증이 되면 업계에 보편적으로 확산됩니다. 경기 하강시에도 응대율을 높이기 위한 AI엔진 업그레이드, 학습을 통한 대화 성공율, 음성 인식율을 높이기 위한 고도화 투자는 지속됩니다.

2) 모바일솔루션 부문

이동통신 서비스는 생활에서 필수적인 서비스로 경기에 민감하지 않습니다. 3G, 4G를 거쳐 5G에 이르는 네트워크 진화 단계에 따라 새로운 제품과 서비스가 나타나는 구조입니다. 최근에는 Device의 변화에 따라 새로운 모바일 솔루션 제품과 서비스가 나타나고 있습니다.

(4) 경쟁요소

1) CRM 컨택센터 부문

국내 컨택센터 산업은 IP텔레포니 구축이 완성됨에 따라 텔레포니 시장의 성장은 주춤하고 있지만 Call Monitoring과 Speech 영역, 빅데이터 부문의 시장은 확대될 전망입니다. 아웃바운드, ACD(Automatic Call Distribution), CTI(Computer Telephony Integration) 시장의 규모는 축소되지만 콜센터 활용도와 가치를 제고하여 신규 영업 기회를 창출할 수 있는 새로운 비즈니스 모델은 계속 발전할 것으로 예상됩니다.

특히, 컨택센터 교체 시점이 도래하는 산업에서는 주요 업체들이 기존 고객을 지키고 경쟁사의 고객을 Win-back하기 위해 영업의 모든 역량과 전략을 집중하고 신규 솔루션의 발굴 및 접목을 가속화하여 고객의 선택을 받기 위해 노력할 것입니다. 이는 주요 업체 간 경쟁이 더욱 치열해 짐을 의미하며, 경쟁에서 이기기 위해 시장 수요를 선점하는 것이 무엇보다 중요합니다.

AI 컨택센터 시장은 초기 텍스트 및 규칙 기반의 챗봇에서 자연어 처리 기반으로 변화하고 있으며, 더불어 STT(Speech To Text)/TTS(Text To Speech) 엔진을 도입하고 기존 챗봇과 융합한 음성봇 기술을 도입하는 방향으로 시장이 진화하고 있습니다. 향후에는 단순 챗봇만 공급하던 업체는 도태되고 기존 컨택센터의 옴니채널, 챗봇/음성봇과 상담원간의 유연한 결합을 제공할 수 있는 역량을 보유해야 경쟁 우위를 확보할 수 있을 것으로 예상되고 있습니다.

2) 모바일솔루션 부문

모바일 솔루션 시장은 이동통신사에 납품하는 제품을 개발하는 것으로 비교적 안정적인 시장입니다. 모바일 솔루션은 다년간에 걸쳐 검증을 거친 소수의 벤더들이 과점하는 시장으로 안정적인 경쟁체제를 이루고 있습니다. 시장점유율도 역시 안정화되어 꾸준하게 유지되는 상태를 보이고 있습니다.

(5) 회사의 경쟁우위 요소

1) CRM 컨택센터 부문

당사는 컨택센터(콜센터)의 Back-end 솔루션에서부터 Front-end 애플리케이션까지모든 컨택센터 솔루션을 보유하고 있는 국내 유일의 SI 업체입니다. 지난 20여년간 국내 프로젝트 경험을 통한 기술력, 구축 및 운영 노하우를 기반으로 SIP 기반의 컨택센터 Full-package 솔루션인 IS-Suite를 출시함으로써 자사 기술력으로 대형 컨택센터를 완벽하게 구축할 수 있게 되었습니다. IS-Suite는 고객사의 원가 부담을 줄이고,Customizing을 용이하게 할 뿐만 아니라 유지보수의 효율성을 극대화할 수 있습니다. IS-Suite와 더불어, 컨택센터를 통해 수집된 VoC를 분석하여 인사이트를 제공하는 빅데이터 솔루션(V-SENS)을 런칭함으로써 타사 대비 CRM의 경쟁우위를 확보하였습니다.

또한 인공지능 기반의 채팅/음성 상담봇 ‘Inticube ISAC (인티큐브 아이작)’을 자체 기술로 개발하여 출시하였으며, 국내외 인공지능 기술을 보유한 업체와 협력을 강화하여 고객의 다양한 지능형 상담 서비스 요구에 대응하고 있습니다. 시장에서 기존 컨택센터 고객인 국내 신용카드社 및 보험社로 챗봇/음성봇 공급을 확대하고 있으며, 산업별로 다양한 사례를 발굴하고 실증사업(PoC, Proof of Concept)을 추진하여 고객의 신뢰를 확보하기 위해 노력하고 있습니다.

특히 연구개발전담부서 인력을 확보하여 당사의 고유 인공지능 엔진을 보유하게 되었으며, 이를 발판으로 AICC(인공지능 컨택센터) 시장에 선도적으로 진출하여 사업을 확장해나가고 있습니다.

2) 모바일솔루션 부문

당사는 기술 및 영업력을 보유하여 이동통신 3사에 꾸준하게 납품한 실적을 가지고 있습니다. 당사의 경쟁력은 다음과 같습니다.

- 3GPP, GSMA 표준을 준수하는 제품 및 기술보유

- 다 년간 쌓인 제품 판매실적과 유지보수 능력

- 기술력을 보유한 R&D인력 및 개발인력

- 자체 개발한 In-Memory Database 기술

- 검증된 제품과 뛰어난 성능

나. 사업부문별 현황

당사는 CRM 기반 컨텍센터 솔루션, 모바일솔루션의 2개 사업부문체제를 이루고 있습니다.

| 구분 | 사업부문 | 주요제품 |

| 한솔인티큐브 | CRM 기반 컨택센터 솔루션 | 컨택센터/CRM 등 |

| 모바일솔루션 | SMSC, MMSC 등 |

(1) 사업부문별 요약 재무현황

| [단위 : 백만원, %] |

| 부문 | 구 분 | 제19기 반기 | 제18기 반기 | 제18기 | 제17기 | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| CRM사업부문 | 총매출액 | 18,524 | 92 | 25,427 | 92 | 48,554 | 92 | 52,858 | 90 |

| 내부매출액 | - | - | - | - | - | - | - | - | |

| 순매출액 | 18,524 | 92 | 25,427 | 92 | 48,554 | 92 | 52,858 | 90 | |

| 영업이익 | (2,527) | - | (1,721) | - | (4,445) | - | (1,546) | - | |

| 총자산 | 28,851 | 86 | 32,128 | 70 | 34,959 | 84 | 26,432 | 65 | |

| 모바일사업부문 | 총매출액 | 1,548 | 8 | 2,078 | 8 | 4,035 | 8 | 6,108 | 10 |

| 내부매출액 | - | - | - | - | - | - | - | - | |

| 순매출액 | 1,548 | 8 | 2,078 | 8 | 4,035 | 8 | 6,108 | 10 | |

| 영업이익 | (791) | - | (397) | - | (1,075) | - | 534 | - | |

| 총자산 | 4,798 | 14 | 13,948 | 30 | 6,827 | 16 | 14,349 | 35 | |

※ 부의 금액인 경우, 비중은 표시하지 않았습니다.

III. 재무에 관한 사항

1. 요약재무정보

| (단위, 백만원) |

| 구 분 | 제 19 기 반기 | 제 18 기 | 제 17 기 |

| (2021.06.30) | (2020.12.31) | (2019.12.31) | |

| [유동자산] | 26,612 | 34,199 | 23,427 |

| ㆍ현금및현금성자산 | 13,805 | 21,132 | 5,920 |

| ㆍ매출채권및기타채권 | 4,767 | 8,821 | 6,283 |

| ㆍ미청구공사 | 2,574 | 1,023 | 1,823 |

| ㆍ재고자산 | 3,140 | 325 | 6,718 |

| ㆍ기타유동자산 | 2,319 | 2,898 | 1,965 |

| ㆍ매각예정자산 | - | - | 700 |

| ㆍ당기법인세자산 | 7 | - | 18 |

| [비유동자산] | 7,037 | 7,587 | 17,354 |

| ㆍ금융기관예치금 | 2 | 1 | 3 |

| ㆍ기타수취채권 | 555 | 569 | 684 |

| ㆍ당기손익-공정가치금융자산 | 752 | 744 | 639 |

| ㆍ기타포괄손익-공정가치금융자산 | 53 | 53 | 52 |

| ㆍ관계기업투자 | - | - | 9,590 |

| ㆍ유형자산 | 2,869 | 3,208 | 1,683 |

| ㆍ영업권 | - | - | 699 |

| ㆍ영업권 이외의 무형자산 | 1,715 | 1,851 | 2,150 |

| ㆍ이연법인세자산 | 1,091 | 965 | 1,794 |

| ㆍ기타비유동자산 | - | 196 | 60 |

| 자산총계 | 33,649 | 41,786 | 40,781 |

| [유동부채] | 9,038 | 13,433 | 14,128 |

| [비유동부채] | 1,929 | 2,124 | 2,982 |

| 부채총계 | 10,967 | 15,557 | 17,110 |

| [자본금] | 6,940 | 6,940 | 6,940 |

| [기타불입자본] | 10,400 | 10,421 | 9,395 |

| [기타자본구성요소] | (152) | (152) | (67) |

| [이익잉여금] | 5,494 | 9,020 | 7,403 |

| 비지배지분 | - | - | - |

| 자본총계 | 22,682 | 26,229 | 23,671 |

| 관계기업 투자주식의 평가방법 | 해당없음 | 해당없음 | 지분법 |

| 구 분 | 제 19 기 반기 | 제 18 기 | 제17기 |

| 2021.1.1~2021.06.30 | 2020.1.1~2020.12.31 | 2019.1.1~2019.12.31 | |

| 매출액 | 20,072 | 52,589 | 58,966 |

| 영업이익 | (3,319) | (5,520) | (1,013) |

| 계속영업이익(손실) | (3,314) | 2,722 | (889) |

| 중단영업이익(손실) | - | - | - |

| 당기순이익 | (3,138) | 1,707 | (889) |

| 주당순이익(원) | (230) | 126 | (66) |

2. 연결재무제표

- 해당사항 없음

3. 연결재무제표 주석

- 해당사항 없음

4. 재무제표

|

재무상태표 |

|

제 19 기 반기말 2021.06.30 현재 |

|

제 18 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 19 기 반기말 |

제 18 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

26,612,170,714 |

34,198,799,450 |

|

현금및현금성자산 |

13,804,722,578 |

21,132,215,562 |

|

매출채권 및 기타수취채권 |

4,767,995,430 |

8,820,883,025 |

|

미청구공사 |

2,573,641,927 |

1,022,654,970 |

|

재고자산 |

3,140,269,764 |

325,525,773 |

|

기타유동자산 |

2,318,505,945 |

2,897,520,120 |

|

당기법인세자산 |

7,035,070 |

0 |

|

비유동자산 |

7,036,368,138 |

7,587,204,354 |

|

금융기관예치금 |

1,664,530 |

1,432,270 |

|

기타수취채권 |

554,928,816 |

569,358,942 |

|

당기손익-공정가치 금융자산 |

752,142,630 |

743,504,351 |

|

기타포괄손익-공정가치 금융자산 |

52,500,326 |

52,500,326 |

|

유형자산 |

2,868,867,151 |

3,207,845,693 |

|

무형자산 |

1,715,478,301 |

1,851,475,863 |

|

이연법인세자산 |

1,090,786,384 |

964,858,364 |

|

순확정급여자산 |

0 |

196,228,545 |

|

자산총계 |

33,648,538,852 |

41,786,003,804 |

|

부채 |

||

|

유동부채 |

9,038,317,026 |

13,432,390,018 |

|

매입채무 및 기타지급채무 |

5,252,997,906 |

6,163,970,000 |

|

초과청구공사 |

1,260,712,475 |

3,594,362,676 |

|

유동리스부채 |

796,954,458 |

796,773,086 |

|

기타유동부채 |

942,815,850 |

2,165,543,542 |

|

충당부채 |

784,836,337 |

460,055,931 |

|

미지급법인세 |

0 |

251,684,783 |

|

비유동부채 |

1,928,974,880 |

2,124,248,917 |

|

비유동리스부채 |

623,945,778 |

939,651,750 |

|

순확정급여부채 |

565,330,858 |

153,405,485 |

|

기타비유동부채 |

572,505,048 |

866,907,835 |

|

충당부채 |

167,193,196 |

164,283,847 |

|

부채총계 |

10,967,291,906 |

15,556,638,935 |

|

자본 |

||

|

자본금 |

6,939,760,500 |

6,939,760,500 |

|

기타불입자본 |

10,399,732,664 |

10,420,905,049 |

|

기타자본구성요소 |

(151,709,746) |

(151,709,746) |

|

이익잉여금 |

5,493,463,528 |

9,020,409,066 |

|

자본총계 |

22,681,246,946 |

26,229,364,869 |

|

자본과부채총계 |

33,648,538,852 |

41,786,003,804 |

|

포괄손익계산서 |

|

제 19 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 18 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 19 기 반기 |

제 18 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

9,596,829,972 |

20,072,124,838 |

16,511,725,559 |

27,505,258,937 |

|

매출원가 |

9,151,053,132 |

18,199,099,699 |

13,734,003,183 |

23,470,446,059 |

|

매출총이익 |

445,776,840 |

1,873,025,139 |

2,777,722,376 |

4,034,812,878 |

|

판매비와관리비 |

2,754,470,701 |

5,191,958,196 |

3,592,134,530 |

6,153,252,726 |

|

영업이익(손실) |

(2,308,693,861) |

(3,318,933,057) |

(814,412,154) |

(2,118,439,848) |

|

금융수익 |

29,004,329 |

73,930,861 |

59,930,919 |

96,274,378 |

|

금융원가 |

27,005,530 |

56,591,131 |

38,334,449 |

66,920,498 |

|

관계기업투자 관련손익 |

0 |

0 |

9,387,750 |

8,665,163,958 |

|

기타영업외이익 |

10,248,532 |

35,512,268 |

48,119,094 |

327,299,523 |

|

기타영업외비용 |

14,755,916 |

47,589,226 |

(4,797,456) |

99,138,708 |

|

법인세비용차감전순이익(손실) |

(2,311,202,446) |

(3,313,670,285) |

(730,511,384) |

6,804,238,805 |

|

법인세비용(이익) |

(79,334,292) |

175,749,561 |

432,192,830 |

1,225,445,246 |

|

당기순이익(손실) |

(2,390,536,738) |

(3,137,920,724) |

(1,162,704,214) |

5,578,793,559 |

|

기타포괄손익 |

13,041,739 |

20,849,466 |

6,990,385 |

(65,852,240) |

|

후속적으로 당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

13,041,739 |

20,849,466 |

6,990,385 |

9,172,692 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

16,720,179 |

26,730,085 |

8,962,032 |

11,759,861 |

|

지분법이익잉여금 |

(3,678,440) |

(5,880,619) |

0 |

0 |

|

당기손익으로 재분류되지 않는 항목의 법인세 |

0 |

0 |

(1,971,647) |

(2,587,169) |

|

후속적으로 당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

0 |

0 |

0 |

(75,024,932) |

|

지분법자본변동 |

0 |

0 |

0 |

(75,024,932) |

|

총포괄손익 |

(2,377,494,999) |

(3,117,071,258) |

(1,155,713,829) |

5,512,941,319 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(175) |

(230) |

(86) |

413 |

|

희석주당이익(손실) (단위 : 원) |

(175) |

(230) |

(86) |

407 |

|

자본변동표 |

|

제 19 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 18 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

|

자본금 |

기타불입자본 |

기타자본구성요소 |

이익잉여금 |

자본 합계 |

||||||

|

주식발행 초과금 |

자기주식 |

자기주식 처분손익 |

주식선택권 |

기타 |

기타불입자본 합계 |

|||||

|

2020.01.01 (기초자본) |

6,939,760,500 |

9,730,845,570 |

(874,310,560) |

(15,170,132) |

34,697,780 |

518,969,590 |

9,395,032,248 |

(66,588,806) |

7,402,828,370 |

23,671,032,312 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

5,578,793,559 |

5,578,793,559 |

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

9,172,692 |

9,172,692 |

|

배당금의 지급 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

(75,024,932) |

0 |

(75,024,932) |

|

자기주식취득 |

0 |

0 |

422,489,761 |

697,821,839 |

0 |

0 |

1,120,311,600 |

0 |

0 |

1,120,311,600 |

|

주식선택권의 부여 |

0 |

0 |

0 |

0 |

27,796,536 |

0 |

27,796,536 |

0 |

0 |

27,796,536 |

|

주식선택권의 소멸 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2020.06.30 (기말자본) |

6,939,760,500 |

9,730,845,570 |

(451,820,799) |

682,651,707 |

62,494,316 |

518,969,590 |

10,543,140,384 |

(141,613,738) |

12,990,794,621 |

30,332,081,767 |

|

2021.01.01 (기초자본) |

6,939,760,500 |

9,730,845,570 |

(451,820,799) |

529,130,902 |

93,779,786 |

518,969,590 |

10,420,905,049 |

(151,709,746) |

9,020,409,066 |

26,229,364,869 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

(3,137,920,724) |

(3,137,920,724) |

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

20,849,466 |

20,849,466 |

|

배당금의 지급 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

409,874,280 |

409,874,280 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권의 부여 |

0 |

0 |

0 |

0 |

60,048,957 |

0 |

60,048,957 |

0 |

0 |

60,048,957 |

|

주식선택권의 소멸 |

0 |

0 |

0 |

0 |

(81,221,342) |

0 |

(81,221,342) |

0 |

0 |

(81,221,342) |

|

2021.06.30 (기말자본) |

6,939,760,500 |

9,730,845,570 |

(451,820,799) |

529,130,902 |

72,607,401 |

518,969,590 |

10,399,732,664 |

(151,709,746) |

5,493,463,528 |

22,681,246,946 |

|

현금흐름표 |

|

제 19 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 18 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 19 기 반기 |

제 18 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

(6,525,348,046) |

(4,660,677,838) |

|

당기순이익(손실) |

(3,137,920,724) |

5,578,793,559 |

|

조정항목 |

1,431,749,291 |

(5,189,710,500) |

|

퇴직급여 |

592,126,158 |

601,030,914 |

|

감가상각비 |

554,194,230 |

568,775,069 |

|

무형자산상각비 |

162,806,390 |

165,806,287 |

|

주식보상비용(환입) |

(21,172,385) |

27,796,536 |

|

재고자산평가손실(환입) |

(2,505,611) |

(2,293,444) |

|

기타비용 |

9,649,338 |

11,785,434 |

|

이자손익 |

(8,701,451) |

(19,072,668) |

|

외화환산손익 |

6,920,065 |

38,022,617 |

|

유형자산처분손익 |

650,113 |

101,420 |

|

무형자산처분손익 |

0 |

(39,950,908) |

|

사용권자산처분손익 |

(2,610,122) |

0 |

|

매각예정자산처분손익 |

0 |

(228,047,519) |

|

관계기업투자주식처분손익 |

0 |

(8,655,776,208) |

|

복리후생비(자기주식처분) |

0 |

1,120,311,600 |

|

당기손익-공정가치 금융자산 평가이익 |

(8,638,279) |

(6,444,391) |

|

용역손실충당부채전입액 |

352,917,225 |

16,790,709 |

|

하자보수충당부채전입액 |

(28,136,819) |

(13,991,194) |

|

법인세비용(이익) |

(175,749,561) |

1,225,445,246 |

|

영업활동으로인한자산ㆍ부채의변동 |

(4,621,442,309) |

(5,081,998,052) |

|

매출채권의 감소(증가) |

4,783,915,548 |

2,127,401,951 |

|

기타수취채권의 감소(증가) |

25,541,592 |

(12,414,383) |

|

미청구공사의 감소(증가) |

(1,550,986,957) |

(3,706,476,239) |

|

미수수익의 감소(증가) |

(722,810,880) |

(576,909,619) |

|

재고자산의 감소(증가) |

(2,812,238,380) |

2,365,956,615 |

|

기타자산의 감소(증가) |

578,781,915 |

209,911,689 |

|

매입채무의 증가(감소) |

(1,871,488,677) |

(520,910,166) |

|

기타지급채무의 증가(감소) |

790,479,069 |

(572,624,581) |

|

초과청구공사의 증가(감소) |

(2,333,650,201) |

(2,914,008,198) |

|

기타부채의 증가(감소) |

(1,542,093,844) |

(1,478,405,444) |

|

순확정급여부채의 증가(감소) |

33,108,506 |

(3,519,677) |

|

이자수취(영업) |

45,763,043 |

54,542,379 |

|

이자지급(영업) |

(28,718,417) |

(39,937,844) |

|

배당금수취(영업) |

0 |

0 |

|

법인세납부(환급) |

(214,778,930) |

17,632,620 |

|

투자활동현금흐름 |

(43,242,908) |

18,803,384,366 |

|

투자활동으로 인한 현금유입 |

6,576,643 |

20,736,616,113 |

|

매각예정자산의 처분 |

0 |

835,000,000 |

|

유형자산의 처분 |

5,684,471 |

1,014,205 |

|

무형자산의 처분 |

691,172 |

228,090,908 |

|

관계기업투자주식의 처분 |

0 |

18,170,495,000 |

|

보증금의 회수 |

201,000 |

2,016,000 |

|

단기대여금의 회수 |

0 |

1,500,000,000 |

|

투자활동으로 인한 현금유출 |

(49,819,551) |

(1,933,231,747) |

|

단기대여금의 증가 |

0 |

(1,500,000,000) |

|

유형자산의 취득 |

(22,319,551) |

(312,214,650) |

|

무형자산의 취득 |

(27,500,000) |

(121,017,097) |

|

재무활동현금흐름 |

(758,902,030) |

755,587,220 |

|

재무활동으로 인한 현금유입 |

0 |

1,151,011,510 |

|

단기차입부채의 차입 |

0 |

1,151,011,510 |

|

재무활동으로 인한 현금유출 |

(758,902,030) |

(395,424,290) |

|

리스부채의 상환 |

(349,027,750) |

(395,424,290) |

|

배당금의 지급 |

(409,874,280) |

0 |

|

현금및현금성자산의 증가(감소) |

(7,327,492,984) |

14,898,293,748 |

|

기초 현금및현금성자산 |

21,132,215,562 |

5,919,592,846 |

|

현금및현금성자산에 대한 환율변동효과 |

0 |

138 |

|

기말 현금및현금성자산 |

13,804,722,578 |

20,817,886,732 |

5. 재무제표 주석

| 제19(당) 기 반기 2021년 1월 1일부터 2021년 6월 30일까지 |

| 제18(전) 기 반기 2020년 1월 1일부터 2020년 6월 30일까지 |

한솔인티큐브주식회사 |

1. 당사의 개요

한솔인티큐브주식회사(이하 "당사"라고 함)는 2003년 12월 15일자로 주식회사 로커스의 사업부문(기업통신 및 무선인터넷 사업부문)이 분할되어 설립되었으며, 관련 법규에 따라 2003년 12월 24일에 한국증권업협회에 주권재등록을 신청하고 2004년 1월 8일에 코스닥시장에서의 주권거래가 재개되었습니다. 당사는 2008년 6월 27일 상호를 "주식회사 인티큐브"에서 "한솔인티큐브주식회사"로 변경하였습니다.

당반기말 현재 당사의 자본금은 6,939,761천원이며, 당반기말 현재 주요 주주현황은다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 한솔홀딩스(주) | 3,699,263 | 26.65 |

| 조현승 | 1,376,300 | 9.92 |

| 이미성 | 788,525 | 5.68 |

| 우리사주조합 | 197,467 | 1.42 |

| 자기주식 | 217,045 | 1.56 |

| 기타소액주주 | 7,600,921 | 54.77 |

| 합 계 | 13,879,521 | 100.00 |

2. 재무제표 작성기준

(1) 회계기준의 적용

당사의 반기재무제표는 한국채택국제회계기준에 따라 작성되는 요약 중간재무제표입니다. 연차재무제표가 속하는 기간의 일부에 대하여 기업회계기준서 제1034호 '중간재무보고'를 적용하여 작성하는 재무제표이며, 동 중간재무제표에 대한 이해를 위해서는 한국채택국제회계기준에 따라 작성된 2020년 12월 31일자로 종료하는 회계연도에 대한 연차재무제표를 함께 이용하여야 합니다.

당반기 중간재무제표의 작성에 적용된 중요한 회계정책은 2020년 12월 31일로 종료하는 회계연도에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다. 2021년 1월 1일부터 시행되는 새로운 회계기준이 있으나, 그 기준들은 당사의 재무제표에 미치는 중요한 영향은 없습니다.

(2) 추정과 판단

한국채택국제회계기준에서는 중간재무제표를 작성함에 있어서 회계정책의 적용이나 중간보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 중간보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제 환경과 다를 경우 이러한 추정치와 실제결과는 다를 수 있습니다.

중간재무제표 작성을 위해 당사의 회계정책의 적용과 추정 불확실성의 주요원천에 대해 경영진이 내린 중요한 판단은 2020년 12월 31일로 종료하는 회계연도에 대한 연차재무제표와 동일합니다.

경영진은 2020년 초부터 전세계적으로 유행한 COVID-19 관련하여 당사가 사업을 영위하는 대부분의 지역 및 영업 부문이 어느 정도 영향을 받을 것으로 예상하고 있으나, COVID-19가 당사의 영업에 미치는 영향의 정도와 기간은 불확실하므로 COVID-19 관련 재무 영향은 합리적으로 추정할 수 없습니다.

3. 유의적인 회계정책

2021년 1월 1일부터 시행되는 새로운 회계기준이 있으나, 그 기준들은 당사의 재무제표에 중요한 영향을 미치지 않으며, 이를 제외하고는 중간재무제표의 작성에 적용된 유의적 회계정책은 2020년 12월 31일로 종료하는 회계연도의 연차재무제표 작성시 채택한 회계정책과 동일합니다.

4. 부문정보

(1) 보고부문이 수익을 창출하는 제품과 용역의 유형

당사의 경영진은 부문에 자원을 배분하고 부문의 성과를 평가하기 위하여 당사의 최고영업의사결정자에게 보고되는 정보에 기초하여 영업부문을 결정하고 있으며, 당사의 영업부문은 CRM, 모바일 사업 부문으로 구성됩니다.

기업회계기준서 제1108호에 따른 당사의 보고부문은 다음과 같습니다.

| 구 분 | CRM사업부 | 모바일사업부 |

|---|---|---|

| 제공 용역 | CRM 솔루션 제공 | SMS 및 MMS 시설구축 및 운영용역 |

| 주요 고객 | 은행 및 금융기관, 일반기업 | 유선 및 무선 통신사업자 |

| 영업 경로 | RFP 및 공개입찰 | RFP 및 공개입찰 |

(2) 부문수익 및 손익

당반기와 전반기 중 당사의 보고부문별 수익과 손익의 내역은 다음과 같습니다.

(당반기)

| (단위:천원) | |||

|---|---|---|---|

| 구 분 | CRM사업부 | 모바일사업부 | 합 계 |

| 부문전체수익 | 18,524,087 | 1,548,038 | 20,072,125 |

| (-)부문간수익 | - | - | - |

| 외부고객으로부터의 수익 | 18,524,087 | 1,548,038 | 20,072,125 |

| 부문영업손익 | (2,527,495) | (791,438) | (3,318,933) |

(전반기)

| (단위:천원) | |||

|---|---|---|---|

| 구 분 | CRM사업부 | 모바일사업부 | 합 계 |

| 부문전체수익 | 25,427,275 | 2,077,984 | 27,505,259 |

| (-)부문간수익 | - | - | - |

| 외부고객으로부터의 수익 | 25,427,275 | 2,077,984 | 27,505,259 |

| 부문영업손익 | (1,721,380) | (397,060) | (2,118,440) |

당반기와 전반기 중 보고부문들의 부문영업손익 합계에서 당사의 세전이익(손실)으로의 조정내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 부문영업손익 합계 | (3,318,933) | (2,118,440) |

| 금융이익 | 73,931 | 96,274 |

| 금융원가 | (56,591) | (66,920) |

| 관계기업투자손익 | - | 8,665,164 |

| 기타영업외이익 | 35,512 | 327,300 |

| 기타영업외비용 | (47,589) | (99,139) |

| 세전이익(손실) | (3,313,670) | 6,804,239 |

(3) 부문자산 및 부채

당반기말과 전기말 현재 보고부문별 자산 및 총자산으로의 조정 내용은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| CRM사업 | 28,850,907 | 34,959,091 |

| 모바일사업 | 4,797,632 | 6,826,913 |

| 총부문자산 | 33,648,539 | 41,786,004 |

| 미배분자산 | - | - |

| 당사 총자산 | 33,648,539 | 41,786,004 |

당반기말과 전기말 현재 보고부문별 부채 및 총부채로의 조정 내용은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| CRM사업 | 9,690,342 | 14,025,996 |

| 모바일사업 | 1,276,950 | 1,530,643 |

| 총부문부채 | 10,967,292 | 15,556,639 |

| 미배분부채 | - | - |

| 당사 총부채 | 10,967,292 | 15,556,639 |

(4) 기타부문정보

당반기와 전반기 중 보고부문별 감가상각비와 상각비 및 비유동자산의 취득금액은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 감가상각비와 상각비 | 비유동자산의 취득 | ||

| 당반기 | 전반기 | 당반기 | 전반기 | |

| CRM사업 | 557,746 | 586,002 | 11,956 | 411,494 |

| 모바일사업 | 159,255 | 148,579 | 37,864 | 21,738 |

| 합 계 | 717,001 | 734,581 | 49,820 | 433,232 |

(5) 지역에 대한 정보

당사는 국내에서만 사업을 영위하고 있습니다. 따라서 영업과 관련된 주요 비유동자산은 모두 국내에 소재하고 있습니다.

(6) 주요고객에 대한 정보

당반기 중 당사 매출액의 10% 이상을 차지하는 단일의 고객은 2개사(전반기: 3개사)로 이에 대한 매출액은 5,454,900천원 입니다. (전반기:11,732,042천원)

5. 사용이 제한된 금융자산

당반기말과 전기말 현재 사용이 제한된 금융자산의 내역은 다음과 같습니다.

| (단위:천원) | |||

|---|---|---|---|

| 구 분 | 내 역 | 당반기말 | 전기말 |

| 당기손익-공정가치금융자산 | 프로젝트 이행보증등 관련 담보제공(주1) | 422,143 | 413,504 |

(주1) 소프트웨어공제조합으로부터 제공받고 있는 프로젝트 이행 보증과 관련하여 담보로 제공되어 있습니다.

6. 매출채권 및 기타수취채권

(1) 당반기말과 전기말 현재 매출채권 및 기타수취채권의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권 | 3,105,440 | - | 7,854,256 | - |

| 차감: 대손충당금 | (90,827) | - | (90,827) | - |

| 소계: 매출채권 | 3,014,613 | - | 7,763,429 | - |

| 장기외상매출금 | 58,500 | - | 70,200 | 23,400 |

| 차감: 현재가치할인차금 | (1,163) | - | (2,641) | (213) |

| 소계: 장기외상매출금 | 57,337 | - | 67,559 | 23,187 |

| 미수금 | 143,672 | - | 169,213 | - |

| 미수수익 | 1,552,373 | - | 820,682 | - |

| 지급보증금 | - | 589,153 | - | 589,354 |

| 차감: 현재가치할인차금 | - | (34,224) | - | (43,182) |

| 소계: 지급보증금 | - | 554,929 | - | 546,172 |

| 합 계 | 4,767,995 | 554,929 | 8,820,883 | 569,359 |

(2) 신용위험 및 대손충당금

상기 매출채권 및 기타수취채권은 상각후원가로 측정됩니다.

매출에 대한 평균 신용공여기간은 90일입니다. 당사는 과거 경험상 회수기일이 12개월 이상 경과한 채권은 개별 분석을 통해 회수가능한 금액과 장부금액을 비교하여 대손충당금을 설정하고 있습니다.

당반기말 현재 매출채권 중 392,286천원은 (주)케이티에 대한 채권으로서 전체 매출채권의 12%를 차지하고 있습니다. 이 외에 매출채권 총잔액의 5% 이상의 채권이 계상된 고객으로는 (주)한국스탠다드차타드은행, 지에스네오텍(주), SK텔레콤(주), 현대카드주식회사가 있습니다.

1) 당반기말과 전기말 현재 연체되었으나 손상되지 않은 매출채권은 없습니다.

2) 당반기말과 전기말 현재 손상된 매출채권 및 기타수취채권의 연령분석내역은 다음과 같습니다.

(당반기말)

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 90일~180일 | 180일~365일 | 1년 이상 | 합 계 |

| 매출채권 | - | - | 90,827 | 90,827 |

| (-)대손충당금 | - | - | (90,827) | (90,827) |

| 합 계 | - | - | - | - |

(전기말)

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 90일~180일 | 180일~365일 | 1년 이상 | 합 계 |

| 매출채권 | - | 33,000 | 57,827 | 90,827 |

| (-)대손충당금 | - | (33,000) | (57,827) | (90,827) |

| 합 계 | - | - | - | - |

3) 당반기와 전반기 중 매출채권 및 기타수취채권의 대손충당금 변동내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 매출채권 | 기타수취채권 | 매출채권 | 기타수취채권 | |

| 기초 | 90,827 | - | 57,827 | - |

| 회수 | - | 17,000 | - | - |

| 환입 | - | (17,000) | - | - |

| 기말 | 90,827 | - | 57,827 | - |

당사는 매출채권 등의 회수가능성을 판단하는 데 있어서 신용공여 개시일부터 보고기간 종료일까지의 매출채권에 대한 신용등급의 변화를 고려하고 있습니다. 거래처가 많고 상호 연관성이 없으므로 신용위험의 집중도는 제한적입니다. 인식된 손상차손은 과거 경험 및 신용평가 등을 고려한 결과 회수가능성이 낮다고 판단한 채권의 장부금액과 회수가능액과의 차이금액입니다.

7. 재고자산

(1) 당반기말과 전기말 현재 재고자산의 내역은 다음과 같습니다.

| (단위:천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||||

| 취득원가 | 평가충당금 | 장부금액 | 취득원가 | 평가충당금 | 장부금액 | |

| 원재료 | 4,138,571 | (998,301) | 3,140,270 | 1,326,333 | (1,000,807) | 325,526 |

(2) 당반기와 전반기 중 재고자산의 평가와 관련하여 매출원가에 가산(차감)된 금액은 각각 (2,506)천원 및 (2,294)천원 입니다.

8. 기타자산

당반기말과 전기말 현재 기타자산의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 선급금 | 517,510 | - | 258,505 | - |

| 선급비용 | 1,800,996 | - | 2,639,015 | - |

| 합 계 | 2,318,506 | - | 2,897,520 | - |

9. 공정가치금융자산

(1) 당반기말과 전기말 현재 공정가치금융자산의 내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 비상장 주식ㆍ출자액 | 804,643 | 796,004 |

(2) 당반기말과 전기말 현재 공정가치금융자산의 내역은 다음과 같습니다.

| (단위:천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 지분율(%) | 취득원가 | 장부금액 | |||

| 당반기말 | 전기말 | 당반기말 | 전기말 | 당반기말 | 전기말 | |

| 당기손익-공정가치금융자산 | ||||||

| 정보통신공제조합 | 0.01 | 0.01 | 15,565 | 15,565 | 28,943 | 28,551 |

| 소프트웨어공제조합 | 0.09 | 0.09 | 304,404 | 304,404 | 393,200 | 384,953 |

| 빅뱅엔젤스투자조합 | 35.71 | 35.71 | 330,000 | 330,000 | 330,000 | 330,000 |

| 당기손익-공정가치금융자산 소계 | 649,969 | 649,969 | 752,143 | 743,504 | ||

| 기타포괄손익-공정가치금융자산 | ||||||

| 에어플러그(주) | 1.30 | 1.30 | 247,000 | 247,000 | 52,500 | 52,500 |

| 기타포괄손익-공정가치금융자산 소계 | 247,000 | 247,000 | 52,500 | 52,500 | ||

| 합 계 | 896,969 | 896,969 | 804,643 | 796,004 | ||

10. 관계기업투자

(1) 당반기말과 전기말 현재 관계기업은 없습니다.

(2) 전반기 중 관계기업투자의 변동내역은 다음과 같습니다.

| (단위:천원) | ||||||

|---|---|---|---|---|---|---|

| 관계기업명 | 전기초 | 지분법손익 | 이익잉여금 변동 |

자본변동 | 매각(주1) | 기말 |

| 한솔시큐어(주) |

9,589,744 | - | - | - | (9,589,744) | - |

(주1) 전기 중 당사는 한솔시큐어(주) 지분 처분시 처분대가와 장부가액과의 차액 8,665,164천원을 관계기업투자처분손익으로 인식하였습니다.

11. 유형자산 및 사용권자산

(1) 당반기말과 전기말 현재 유형자산 및 사용권자산 장부금액의 구성내역은 다음과 같습니다.

(당반기말)

| (단위:천원) | |||

|---|---|---|---|

| 구 분 | 취득원가 | 감가상각누계액 | 장부금액 |

| 토지 | 27,191 | - | 27,191 |

| 건물 | 1,219,525 | (445,882) | 773,643 |

| 기계장치 | 391,092 | (341,217) | 49,875 |

| 차량운반구 | 57,467 | (57,467) | - |

| 공구와기구 | 1,850 | (1,850) | - |

| 집기비품 | 4,500,528 | (3,893,206) | 607,322 |

| 임차개량자산 | 161,154 | (161,154) | - |

| 사용권자산 | 2,380,397 | (969,561) | 1,410,836 |

| 합 계 | 8,739,204 | (5,870,337) | 2,868,867 |

(전기말)

| (단위:천원) | |||

|---|---|---|---|

| 구 분 | 취득원가 | 감가상각누계액 | 장부금액 |

| 토지 | 27,191 | - | 27,191 |

| 건물 | 1,219,525 | (425,555) | 793,970 |

| 기계장치 | 391,092 | (335,967) | 55,125 |

| 차량운반구 | 57,467 | (57,467) | - |

| 공구와기구 | 1,850 | (1,850) | - |

| 집기비품 | 4,420,109 | (3,871,750) | 548,359 |

| 임차개량자산 | 161,154 | (161,154) | - |

| 사용권자산 | 2,419,495 | (636,294) | 1,783,201 |

| 합 계 | 8,697,883 | (5,490,037) | 3,207,846 |

(2) 당반기와 전반기 중 유형자산 및 사용권자산 장부금액의 변동내역은 다음과 같습니다

(당반기)

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 합 계 |

| 토지 | 27,191 | - | - | - | 27,191 |

| 건물 | 793,970 | - | - | (20,327) | 773,643 |

| 기계장치 | 55,125 | - | - | (5,250) | 49,875 |

| 집기비품 | 548,359 | 185,437 | (6,335) | (120,139) | 607,322 |

| 사용권자산 | 1,783,201 | 60,587 | (24,474) | (408,478) | 1,410,836 |

| 합 계 | 3,207,846 | 246,024 | (30,809) | (554,194) | 2,868,867 |

(전반기)

| (단위:천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 대체(주1) | 합 계 |

| 토지 | 27,191 | - | - | - | - | 27,191 |

| 건물 | 834,624 | - | - | (20,327) | - | 814,297 |

| 기계장치 | - | 63,000 | - | (2,625) | - | 60,375 |

| 집기비품 | 402,564 | 210,967 | (1,117) | (104,818) | 5,360 | 512,956 |

| 사용권자산 | 419,022 | 2,204,059 | - | (441,005) | - | 2,182,076 |

| 합 계 | 1,683,401 | 2,478,026 | (1,117) | (568,775) | 5,360 | 3,596,895 |

(주1) 상품 중 일부가 집기비품으로 대체되었습니다.

(3) 담보로 제공된 자산

당반기말과 전기말 현재 상기 유형자산 중 담보로 제공된 자산은 없습니다.

12. 무형자산

(1) 영업권

당반기말과 전기말 현재 영업권 내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 취득원가 | - | 699,000 |

| 손상차손누계액 | - | (699,000) |

| 장부금액 | - | - |

당사는 전기에 2010년 사업양수도시 발생한 영업권과 관련하여 해당 사업의 유지보수 계약이 종료됨에 따라 회수가능액을 "0"으로 보고 영업권 전액에 대해 손상차손을인식하였습니다.

(2) 기타무형자산

1) 당반기말과 전기말 현재 기타무형자산 장부금액의 구성내역은 다음과 같습니다.

(당반기말)

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 취득원가 | 상각누계액 | 손상차손누계액 | 장부금액 |

| 산업재산권 | 50,993 | (44,571) | - | 6,422 |

| 소프트웨어 | 991,417 | (903,769) | - | 87,648 |

| 회원권 | 672,535 | - | - | 672,535 |

| 기타의무형자산 | 2,671,650 | (1,722,777) | - | 948,873 |

| 합 계 | 4,386,595 | (2,671,117) | - | 1,715,478 |

(전기말)

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 취득원가 | 상각누계액 | 손상차손누계액 | 장부금액 |

| 산업재산권 | 50,993 | (43,286) | - | 7,707 |

| 소프트웨어 | 989,645 | (882,899) | - | 106,746 |

| 회원권 | 672,535 | - | - | 672,535 |

| 기타의무형자산 | 2,646,650 | (1,582,162) | - | 1,064,488 |

| 합 계 | 4,359,823 | (2,508,347) | - | 1,851,476 |

2) 당반기와 전반기 중 기타무형자산의 장부금액의 변동내역은 다음과 같습니다.

(당반기)

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기초 | 취득 | 처분 | 상각 | 합 계 |

| 산업재산권 | 7,707 | - | - | (1,285) | 6,422 |

| 소프트웨어 | 106,746 | 2,500 | (691) | (20,907) | 87,648 |

| 회원권 | 672,535 | - | - | - | 672,535 |

| 기타의무형자산 | 1,064,488 | 25,000 | - | (140,615) | 948,873 |

| 합 계 | 1,851,476 | 27,500 | (691) | (162,807) | 1,715,478 |

(전반기)

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기초 | 취득 | 처분 | 상각 | 합 계 |

| 산업재산권 | 10,278 | - | - | (1,285) | 8,993 |

| 소프트웨어 | 142,678 | 5,640 | - | (22,037) | 126,281 |

| 회원권 | 859,209 | 1,466 | (188,140) | - | 672,535 |

| 기타의무형자산 | 1,138,323 | 113,911 | - | (142,484) | 1,109,750 |

| 합 계 | 2,150,488 | 121,017 | (188,140) | (165,806) | 1,917,559 |

당반기 상각비 중 99,348천원(전반기: 102,267천원)은 경상연구비(판매비 및 관리비)에 포함되어 있습니다.

3) 회원권 손상검사

회원권은 비한정내용연수를 가진 무형자산으로 기간경과에 따른 상각은 수행하지 않으며, 자산손상을 시사하는 징후와 관계없이 매년 손상검사를 실시하고 있습니다. 당반기에는 손상차손으로 인식한 금액은 없습니다.

13. 매입채무 및 기타지급채무

당반기말과 전기말 현재 매입채무 및 기타지급채무의 구성내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 매입채무 | 2,220,124 | - | 4,084,693 | - |

| 미지급금 | 791,347 | - | 849,091 | - |

| 미지급비용 | 2,241,527 | - | 1,230,186 | - |

| 합 계 | 5,252,998 | - | 6,163,970 | - |

14. 계약자산과 계약부채

(1) 당반기말과 전기말 현재 미청구공사 및 초과청구공사의 내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 누적발생원가 | 22,666,694 | 28,657,896 |

| 가산: 누적이익 | 3,674,208 | 4,846,833 |

| 차감: 누적손실 | - | - |

| 누적공사수익 합계 | 26,340,902 | 33,504,729 |

| 차감: 진행청구액 | (25,027,972) | (36,076,437) |

| 합 계 | 1,312,930 | (2,571,708) |

| 미청구공사 | 2,573,642 | 1,022,655 |

| 초과청구공사 | (1,260,712) | (3,594,363) |

| 합 계 | 1,312,930 | (2,571,708) |

(2) 당반기말과 전기말 현재 계약자산 및 계약부채의 내역은 다음과 같습니다.

(당반기말)

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 계약자산 | 계약부채 | ||

| 미청구공사 | 미수수익 | 초과청구공사 | 선수수익 | |

| CRM사업부 | 2,497,916 | 1,326,240 | 1,146,572 | 1,426,065 |

| MOB사업부 | 75,726 | 211,372 | 114,140 | 37,429 |

| 합 계 | 2,573,642 | 1,537,612 | 1,260,712 | 1,463,494 |

(전기말)

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 계약자산 | 계약부채 | ||

| 미청구공사 | 미수수익 | 초과청구공사 | 선수수익 | |

| CRM사업부 | 898,412 | 630,638 | 3,584,013 | 2,135,753 |

| MOB사업부 | 124,243 | 184,164 | 10,350 | - |

| 합 계 | 1,022,655 | 814,802 | 3,594,363 | 2,135,753 |

(3) 전기말 현재 진행 중이었던 원가기준 투입법을 적용하여 진행기준수익을 인식하는 계약으로서 계약의 총계약금액 및 총계약원가에 대한 당반기 중 추정의 변경과 그러한 추정의 변경이 당반기와 미래기간의 손익(법인세차감전)에 미치는 영향 및 공사손실충당부채와 미청구공사는 다음과 같습니다.

| (단위:천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구분 |

총계약수익의 추정변동 |

추정총계약원가 변동금액 |

공사손익 변동금액 | 공사손실 충당부채 |

미청구공사 | ||

| 당반기 | 미래 | 총액 |

손상차손 누계액(주1) |

||||

| CRM사업부 | 272,508 | (282,110) | 353,733 | 200,884 | 62,603 | 1,848,403 | - |

| MOB사업부 | - | (56,685) | 56,685 | - | - | 3,200 | - |

| 합 계 | 272,508 | (338,795) | 410,418 | 200,884 | 62,603 | 1,851,603 | - |

(주1) 손상차손누계액은 발생하지 않았습니다.

(4) 당반기 중 원가기준 투입법을 적용하여 진행기준수익을 인식하는 계약으로서 계약금액이 전기 매출액의 5%이상인 프로젝트계약은 다음과 같습니다.

| (단위:천원) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 구분 | 계약액 | 계약일 | 프로젝트 기간 | 진행률 (%) |

미청구공사 | 공사미수금 | 초과청구 공사 |

||

| 총액 |

손상차손 누계액 |

총액 | 손상차손 누계액 |

||||||

| 콜센터 구축 등 | 19,734,584 | 2018.11.26 | 2018.11.26 ~ 2021.07.31 |

99 | - | - | - | - | 85,436 |

| 콜센터 구축 등 | 3,170,668 | 2019.11.01 | 2019.11.01 ~ 2021.01.31 |

100 | - | - | - | - | - |

| 콜센터 구축 등 | 5,944,528 | 2020.07.15 | 2020.07.15 ~ 2022.06.30 |

26 | - | - | 74,945 | - | 519,355 |

| 콜센터 구축 등 | 3,523,636 | 2020.12.01 | 2020.12.01 ~ 2021.10.31 |

81 | 1,797,603 | - | - | - | - |

| 콜센터 구축 등 | 5,600,000 | 2021.04.16 | 2021.04.16 ~ 2021.12.31 |

1 | 56,000 | - | - | - | - |

15. 리스부채

(1) 당반기말과 전기말 현재 리스부채에 대한 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 리스부채 | 796,954 | 623,946 | 796,773 | 939,652 |

(2) 당반기말과 전기말 현재 미래 지급할 기간별 최소리스료의 총합계는 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 1년 이내 | 833,763 | 856,050 |

| 1년 초과 5년 이내 | 633,016 | 962,741 |

(3) 당반기 및 전반기 중 리스부채의 변동내역은 다음과 같습니다.

(당반기)

| (단위:천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기초 | 증가 | 상환 | 기말잔액 | 유동 | 비유동 |

| 건물 | 1,615,926 | 18,963 | (307,014) | 1,327,875 | 732,230 | 595,645 |

| 차량운반구 | 120,499 | 14,540 | (42,014) | 93,025 | 64,724 | 28,301 |

| 합 계 | 1,736,425 | 33,503 | (349,028) | 1,420,900 | 796,954 | 623,946 |

(전반기)

| (단위:천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기초 | 증가 | 상환 | 기말잔액 | 유동 | 비유동 |

| 건물 | 250,231 | 2,136,446 | (356,647) | 2,030,030 | 719,449 | 1,310,581 |

| 차량운반구 | 152,104 | 30,553 | (38,777) | 143,880 | 76,925 | 66,955 |

| 합 계 | 402,335 | 2,166,999 | (395,424) | 2,173,910 | 796,374 | 1,377,536 |

(4) 당반기 및 전반기 중 발생한 단기리스료 및 소액리스료의 현황은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 단기리스료 | 1,671 | 26,111 |

| 소액자산리스료 | 9,281 | 13,379 |

| 합 계 | 10,952 | 39,490 |

(5) 당반기 중 리스와 관련한 총현금유출액은 다음과 같습니다.

| (단위:천원) | |

|---|---|

| 구 분 | 당반기 |

| 임차료-건물 | 333,281 |

| 임차료-차량 | 44,415 |

| 단기리스료 | 1,671 |

| 소액자산리스료 | 9,281 |

| 합 계 | 388,648 |

16. 종업원급여부채

(1) 확정급여형퇴직급여제도

당사는 자격요건을 갖춘 종업원들을 위하여 확정급여형퇴직급여제도를 운영하고 있습니다. 동 제도하에서 종업원들은 퇴직시점에 제공한 근무용역기간에 최종 3개월 평균급여를 적용하여 일시불급여를 수령받고 있습니다. 또한 당사는 동 제도로 투자위험, 이자율위험 및 임금위험 등에 노출되어 있습니다.

가장 최근의 확정급여부채의 보험수리적 평가는 미래에셋생명(주)에 의하여 2021년 1월에 수행되었습니다. 확정급여부채의 현재가치, 관련 당기근무원가 및 과거근무원가는 예측단위적립방식을 사용하여 측정되었습니다.

1) 당반기말과 전기말 현재 보험수리적평가를 위하여 사용된 주요 추정은 다음과 같습니다.

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 할인율 | 1.59% | 1.59% |

| 기대임금상승률 | 3.50% | 3.50% |

2) 당반기말과 전기말 현재 확정급여형 퇴직급여제도와 관련하여 당사의 의무로 인하여 발생하는 재무상태표상 구성항목은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 기금이 적립된 제도에서 발생한 확정급여부채의 현재가치 | 8,658,699 | 8,986,823 |

| 사외적립자산의 공정가치 | (8,256,423) | (9,183,051) |

| 확정급여부채에서 발생한 순부채(자산) | 402,276 | (196,228) |

3) 당반기와 전반기의 순확정급여부채의 변동내역은 다음과 같습니다.

(당반기)

| (단위:천원) | |||

|---|---|---|---|

| 구 분 | 확정급여채무 | 사외적립자산 | 순확정급여부채 |

| 기초 | 8,986,823 | (9,183,051) | (196,228) |

| 당기손익으로 인식되는 금액 | |||

| 당기근무원가 | 593,624 | - | 593,624 |

| 이자비용(이자수익) | 66,501 | (67,999) | (1,498) |

| 소 계 | 660,125 | (67,999) | 592,126 |

| 기타포괄손익으로 인식되는 재측정요소 | |||

| 사외적립자산의 수익(위의 이자에 포함된 금액 제외) | - | (26,730) | (26,730) |

| 소 계 | - | (26,730) | (26,730) |

| 기여금 | |||

| 기업이 납부한 기여금 | - | - | - |

| 제도에서 지급한 금액 | |||

| 지급액 | (750,310) | 783,418 | 33,108 |

| 관계사 전출입 | (237,939) | 237,939 | - |

| 기말 | 8,658,699 | (8,256,423) | 402,276 |

(전반기)

| (단위:천원) | |||

|---|---|---|---|

| 구 분 | 확정급여채무 | 사외적립자산 | 순확정급여부채 |

| 기초 | 8,542,992 | (7,730,658) | 812,334 |

| 당기손익으로 인식되는 금액 | |||

| 당기근무원가 | 593,525 | - | 593,525 |

| 이자비용(이자수익) | 73,789 | (66,284) | 7,505 |

| 소 계 | 667,314 | (66,284) | 601,030 |

| 기타포괄손익으로 인식되는 재측정요소 | |||

| 사외적립자산의 수익(위의 이자에 포함된 금액 제외) | - | (11,760) | (11,760) |

| 소 계 | - | (11,760) | (11,760) |

| 기여금 | |||

| 기업이 납부한 기여금 | - | - | - |

| 제도에서 지급한 금액 | |||

| 지급액 | (313,413) | 309,895 | (3,518) |

| 관계사 전출입 | 270,387 | (270,387) | - |

| 기말 | 9,167,280 | (7,769,194) | 1,398,086 |

한편 당반기 손익으로 인식된 금액은 포괄손익계산서의 종업원급여에 포함되어 있습니다. 당반기 인식액 중 324,884천원(전반기: 353,291천원)은 포괄손익계산서의 매출원가에 포함되어 있으며, 나머지 금액은 판매비 및 관리비에 포함되어 있습니다.

4) 당반기말과 전기말 현재 사외적립자산의 공정가치의 구성요소는 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 현금및현금성자산 | 8,256,423 | 9,183,051 |

사외적립자산에 대한 투자전략과 정책은 위험 감소와 수익 추구를 균형 있게 추구하고 있습니다. 부채와 관련한 자산의 변동성을 최소화하려는 목적은 기본적으로 자산의 분산투자, 부분적인 자산부채 대응전략 그리고 헷징을 통해 이루어지고 있습니다.부채와 관련한 자산의 변동성을 전체적으로 보다 감소시키면서(위험 조정) 목표한 수익을 달성하기 위해 많은 종류의 자산에 광범위하게 분산투자하고 있습니다. 고정적인 수익을 얻기 위한 자산 배분은 채권과 유사하고 만기가 긴 특성을 가진 연금부채와 부분적으로 대응됩니다.

한편, 당반기 중 사외적립자산의 실제 수익은 94,729천원(전반기: 78,044천원)입니다.

(2) 기타장기종업원급여

당사는 장기 근속한 종업원에게 금전적 혜택을 부여하고 있으며, 이에 대해 퇴직급여부채와 동일한 방식을 적용하여 확정급여부채를 추정하고 있습니다. 당반기말과 전기말 현재 기타 장기종업원급여 관련 확정급여부채의 현재가치는 각각 163,055천원과 153,405천원이며, 종업원급여부채로 표시하였습니다.

17. 기타부채

당반기말과 전기말 현재 기타부채의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 선수금 | 374 | - | 374 | - |

| 선수수익 | 890,990 | 572,505 | 1,282,076 | 866,908 |

| 예수금 | 51,354 | - | 49,185 | - |

| 부가세예수금 | 98 | - | 833,909 | - |

| 합 계 | 942,816 | 572,505 | 2,165,544 | 866,908 |

18. 충당부채

당반기말과 전기말 현재 충당부채의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 복구충당부채 | - | 167,193 | - | 164,284 |

| 하자보수충당부채 | 335,548 | - | 363,685 | - |

| 용역손실충당부채 | 449,288 | - | 96,371 | - |

| 합 계 | 784,836 | 167,193 | 460,056 | 164,284 |

19. 자본금

(1) 당반기말과 전기말 현재 자본금의 내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 수권주식수 | 40,000,000주 | 40,000,000주 |

| 보통주발행주식수 | 13,879,521주 | 13,879,521주 |

| 액면금액 | 500원 | 500원 |

| 보통주자본금 | 6,939,761 | 6,939,761 |

(2) 당반기와 전반기 중 유통주식수의 변동내역은 다음과 같습니다.

| (단위:주) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 기초 | 13,662,476 | 13,459,521 |

| 자기주식처분 | - | 202,955 |

| 기말 | 13,662,476 | 13,662,476 |

20. 기타불입자본과 기타자본구성요소

(1) 당반기말과 전기말 현재 기타불입자본의 구성내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 주식발행초과금 | 9,730,846 | 9,730,846 |

| 자기주식 | (451,821) | (451,821) |

| 자기주식처분이익(주1) | 529,131 | 529,131 |

| 주식선택권 | 72,607 | 93,780 |

| 기타 | 518,970 | 518,969 |

| 합 계 | 10,399,733 | 10,420,905 |

(주1) 전기 중 당사는 보유중인 자기주식을 우리사주조합에 무상출연하고 출연시점의 자기주식의 공정가치인 1,120,312천원을 복리후생비로 계상하는 한편, 자기주식 취득원가와의 차액 697,821천원(법인세효과 차감전)을 자기주식처분이익으로 계상하였습니다.

(2) 당반기와 전반기 중 주식결제형 종업원급여적립금(주식선택권)의 변동내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 기초 | 93,780 | 34,698 |

| 비용인식 | 60,049 | 27,796 |

| 주식선택권 취소 | (81,222) | - |

| 기말 | 72,607 | 62,494 |

종업원에 대한 주식기준보상에 대한 상세한 정보는 주석 31에서 설명하고 있습니다.

(3) 당반기말과 전기말 현재 기타자본구성요소의 구성내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 기타포괄손익-공정가치금융자산으로 지정된 지분상품의 공정가치 변동 | (151,710) | (151,710) |

21. 이익잉여금과 배당금

(1) 당반기말과 전기말 현재 이익잉여금의 구성내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 법정적립금(주1) | 460,719 | 419,731 |

| 확정급여부채 재측정요소 | (1,025,259) | (1,046,109) |

| 미처분이익잉여금 | 6,058,004 | 9,646,787 |

| 합 계 | 5,493,464 | 9,020,409 |

(주1) 상법상의 규정에 따라 납입자본의 50%에 달할 때까지 매 결산기마다 금전에 의한 이익배당액의 10% 이상을 이익준비금으로 적립하고 있습니다. 동 이익준비금은 현금배당의 재원으로 사용될 수 없으며, 자본전입 또는 결손보전을 위해서만 사용될 수 있습니다.

(2) 당반기와 전반기 중 이익잉여금의 변동내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 기초 | 9,020,409 | 7,402,828 |

| 배당금 지급 | (409,874) | - |

| 확정급여부채 재측정요소 | 20,850 | 9,173 |

| 당기순이익(손실) | (3,137,921) | 5,578,794 |

| 기말 | 5,493,464 | 12,990,795 |

22. 매출

당반기와 전반기 중 당사의 계속영업으로부터 발생한 수익 중 매출로 분류되는 수익의 내용은 다음과 같습니다.

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | |||

| 3개월 | 누적 | 3개월 | 누적 | ||

| 기간에 걸쳐 인식하는 계약 | 건설형계약 | 3,695,045 | 8,550,389 | 10,642,417 | 16,513,678 |

| 유지보수계약 | 4,364,189 | 8,629,718 | 4,663,972 | 9,165,808 | |

| 한 시점에 인식하는 계약 | 상품계약 | 533,261 | 907,605 | 489,455 | 659,906 |

| 기타계약 | 1,004,335 | 1,984,413 | 715,882 | 1,165,867 | |

| 합 계 | 9,596,830 | 20,072,125 | 16,511,726 | 27,505,259 | |

23. 매출원가

당반기와 전반기 중 당사의 계속영업으로부터 발생한 비용 중 매출원가로 분류되는 비용의 내용은 다음과 같습니다.

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | |||

| 3개월 | 누적 | 3개월 | 누적 | ||

| 기간에 걸쳐 인식하는 계약의 원가 |

건설형계약 | 4,256,936 | 8,672,784 | 9,401,479 | 14,818,901 |

| 유지보수계약 | 3,783,776 | 7,467,464 | 3,569,943 | 7,347,006 | |

| 한 시점에 인식하는 계약의 원가 |

상품계약 | 196,467 | 546,501 | 506,126 | 596,628 |

| 기타계약 | 913,874 | 1,512,351 | 256,456 | 707,911 | |

| 합 계 | 9,151,053 | 18,199,100 | 13,734,004 | 23,470,446 | |

24. 판매비 및 관리비

당반기와 전반기 중 판매비와관리비의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 급여 | 1,251,990 | 2,343,874 | 1134,244 | 1,865,158 |

| 퇴직급여 | 75,564 | 188,493 | 97,825 | 199,302 |

| 복리후생비 | 139,589 | 310,987 | 1,282,646 | 1,415,574 |

| 여비교통비 | 43,813 | 73,440 | 31,128 | 79,513 |

| 접대비 | 94,078 | 168,972 | 70,021 | 145,951 |

| 교육훈련비 | 17,597 | 24,227 | 6,309 | 76,477 |

| 감가상각비 | 137,396 | 232,528 | 89,316 | 238,947 |

| 용역비 | 130,200 | 258,651 | 128,659 | 571,307 |

| 무형자산상각 | 45,464 | 99,029 | 49,703 | 101,536 |

| 통신비 | 9,252 | 19,393 | 6,557 | 17,403 |

| 세금과공과 | 9,421 | 47,921 | 6,203 | 37,219 |

| 지급수수료 | 266,242 | 372,035 | 188,685 | 391,092 |

| 임차료 | 4,877 | 8,752 | 498 | 4,936 |

| 차량유지비 | 11,206 | 16,989 | 7,366 | 17,055 |

| 행사비 | 5,848 | 13,898 | 19,716 | 50,973 |

| 경상연구비 | 392,820 | 892,829 | 400,778 | 730,173 |

| 기타 | 119,114 | 119,940 | 72,481 | 210,637 |

| 합 계 | 2,754,471 | 5,191,958 | 3,592,135 | 6,153,253 |

25. 금융이익

(1) 당반기와 전반기 중 금융이익의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 이자수익 | 29,004 | 65,293 | 59,931 | 89,830 |

| 당기손익-공정가치 금융자산 평가이익 | - | 8,638 | - | 6,444 |

| 합 계 | 29,004 | 73,931 | 59,931 | 96,274 |

(2) 당반기와 전반기 중 금융이익의 금융상품 범주별 구성내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 금융자산: | ||||

| 상각후원가측정금융자산 | 29,004 | 65,293 | 59,931 | 89,830 |

| 당기손익-공정가치금융자산 | - | 8,638 | - | 6,444 |

| 합 계 | 29,004 | 73,931 | 59,931 | 96,274 |

26. 금융원가

(1) 당반기와 전반기 중 금융원가의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 이자비용 | 27,006 | 56,591 | 38,334 | 66,920 |

(2) 당반기와 전반기 중 금융원가의 금융상품 범주별 구성내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 금융부채: | ||||

| 상각후원가측정금융부채 | 13,275 | 27,923 | 23,664 | 48,073 |

| 리스부채 | 13,731 | 28,668 | 14,670 | 18,847 |

| 합 계 | 27,006 | 56,591 | 38,334 | 66,920 |

27. 기타영업외이익

당반기와 전반기 중 기타영업외이익의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 외환차익 | 7,533 | 11,692 | 2,502 | 8,582 |

| 외화환산이익 | 383 | 386 | 17,745 | 22,034 |

| 무형자산처분이익 | - | - | - | 39,951 |

| 사용권자산처분이익 | 742 | 2,610 | - | - |

| 매각예정비유동자산처분이익 | - | - | - | 228,048 |

| 대손충당금환입 | - | 17,000 | - | - |

| 기타이익 | 1,591 | 3,824 | 27,872 | 28,685 |

| 합 계 | 10,249 | 35,512 | 48,119 | 327,300 |

28. 기타영업외비용

당반기와 전반기 중 기타영업외비용의 내역은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 외환차손 | 7,810 | 23,431 | 13,643 | 38,981 |

| 외화환산손실 | 6,465 | 7,306 | (18,440) | 60,057 |

| 유형자산처분손실 | 481 | 650 | - | 101 |

| 기타비용 | - | 16,202 | - | - |

| 합 계 | 14,756 | 47,589 | (4,797) | 99,139 |

29. 법인세비용

(1) 당반기와 전반기의 법인세비용(수익)의 주요 구성내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 반기법인세부담액 | 5,929 | 680,518 |

| 과거기간 법인세와 관련되어 인식한 당기 조정액 | (49,870) | - |

| 이연법인세비용(수익) | (131,809) | 544,927 |

| 일시적차이의 발생 및 소멸로 인한 금액 | (125,928) | 547,514 |

| 자본에 직접 가감한 법인세비용(수익) | (5,881) | (2,587) |

| 법인세비용(수익) | (175,750) | 1,225,445 |