|

|

210727-대표이사확인서명 |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2021년 07월 27일 |

| 회 사 명 : |

주식회사 메리츠금융지주 |

| 대 표 이 사 : |

김 용 범 |

| 본 점 소 재 지 : |

서울특별시 강남구 강남대로 382 |

| (전 화) 02) 2018 - 6868 | |

| (홈페이지) http://www.meritzgroup.com | |

| 작 성 책 임 자 : | (직 책) 경영지원실장 (성 명) 이 동 진 |

| (전 화) 02-2018-6824 |

|

| 모집 또는 매출 증권의 종류 및 수 : | (주)메리츠금융지주 제12회 무기명식 이권부 무보증사채 | |

| 모집 또는 매출총액 : | 100,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)메리츠금융지주 - 서울특별시 강남구 강남대로 382 NH투자증권(주) - 서울특별시 영등포구 여의대로 108 KB증권(주) - 서울특별시 영등포구 여의나루로 50 |

【 대표이사 등의 확인 】

|

|

210727-대표이사확인서명 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

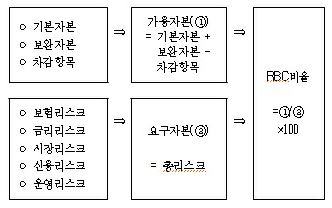

| 사업위험 | 가. 금융지주회사로서의 위험 당사는 금융지주회사로 금융지주회사는 관련 법률에 의해 자회사에 대한 자금지원, 자회사에 대한 출자지원 및 관리 등 자회사의 경영관리 업무와 그에 부수하는 업무 외에 다른 영리 목적의 업무를 영위할 수 없습니다. 따라서 자회사의 경쟁력 및 영업실적에 의해 회사의 경쟁력과 수익에 직접적인 영향을 받습니다. 증권신고서 제출일 기준 당사의 자회사는 메리츠화재해상보험(주), 메리츠증권(주) 등 4개사이며, 당사의 위험을 검토하기 위해서는 자회사 및 주요 종속회사의 영업 현황에 대한 포괄적인 검토가 필요하오니 투자 시 유의하여 주시기 바랍니다. 가-1. 손해보험업 사업 위험(메리츠화재해상보험(주)) 2021년 1분기말 기준 손해보험시장은 전년 동기 대비 5.4% 성장하여 약 23.3조원의 원수보험료를 거수하였습니다. 하지만 장기보험의 성장률 둔화가 지속될 경우 당사의 수익성 또한 악화될 수있습니다. 한편 손해보험업은 내수산업 성격을 띠고 있어 국내 경기 변동에 영향을 크게 받습니다. 글로벌 경기 변동에 민감한 국내 경기의 특성을 고려할때, 미국 등 선진국의 통화정책,중동과 유럽의 정치적 불안정 등 글로벌 경제의 불확실성에 따라 국내경기의 회복 및 경제성장이 제한될 가능성이 있으며, 이 경우 당사의 수익성이 악화될 가능성을 배제할 수 없으니, 투자 시 유의하여 주시기 바랍니다. 가-2. 금융투자업 사업 위험(메리츠증권(주)) 일반적으로, 금융투자업은 증시가 호황일 때 거래대금 증가에 기인한 수수료수익 증가로 수익성이 향상됩니다. KOSPI지수는 2020년에는 세계적인 COVID-19의 유행으로 KOSPI지수가 1,400선까지 하락하기도 하였으나, 2021년 1월 6일 장중 사상 처음으로 KOSPI지수가 3,000선을 넘어섰습니다. 이러한 높은 등락폭을 보여주는 불안정한 시장 추세가 지속될 경우, 주식시장에 대한 투자 수요가 위축되어 당사의 수익성이 악화될 가능성이 있습니다. 금융투자회사의 자산은 평균적으로 약 50% 이상이 증권에 투자되고 있는 바, 향후 예상치를 벗어나는 급격한 시장변동이 발생하는 경우, 증권 관련 손실이 발생하여 당사의 수익성이 악화될 가능성이 존재합니다. 금융투자업은 저금리 상황에서 파생결합증권이 상대적으로 높은 수익을 기대할 수 있는 투자처로 인식되어 그 수요가 증가함에 따라 파생결합증권(ELS, ELB, DLS, DLB 포함) 발행잔액이 2010년말 22.4조원에서 2021년 1분기말 82.9조원으로 증가하는 모습을 보였습니다. 향후 예상치 못한 수준으로 금융시장변동성이 확대되거나 운용 채권에서의 부실이 발생할 경우, 대규모 환매 사태가 발생할 경우 또는 금융감독원의 규제 방향에 따라 금융투자회사의 자산건전성과 유동성에 부정적인 영향을 줄 수 있는 바, 투자 시 유의하여 주시기 바랍니다. 가-3. 여신전문금융업 사업 위험(메리츠캐피탈(주)) 여신전문금융업은 진입장벽이 거의 없는 한정된 국내시장에서, 약 120개의 회사가 경쟁을 하고 있습니다. 따라서, 향후 과도한 경쟁으로 산업의 전반적인 수익성이 악화될 가능성을 배제할 수 없습니다. 또한, 여신전문금융업 회사들이 보유한 채권은 부동산 등 실물경기와 밀접한 영향을 가지고 있기 때문에 국내경기 상황이 악화될 경우 보유채권의 부실화로 수익성이 악화될 가능성이 존재합니다. 나. 제반 규제제도의 변화에 따른 위험 금융업은 대표적인 규제 산업으로 관련 법규 및 제도변화에 따라 자산건전성,수익성 등 경영전반에 걸쳐 영향을 받게 됩니다. 금융지주회사는 금융 자회사로구성되기 때문에 자회사의 영업부문에 대한 법규 및 제도 변화에 따른 자회사의 경영 여건의 변화에 영향을 받게 됩니다. 따라서 투자 시 금융지주회사의 자회사 별 영업부문에 대한 법규 및 제도 변화와 그 영향에 대해서 충분히 검토하시고 투자판단에 임하시기 바랍니다. 나-1. 손해보험업 규제제도의 변화에 따른 위험 손해보험업계는 RBC비율(자본적정성 지표) 산출기준 강화, 연결RBC제도의 도입, IFRS17의 도입 등 새로운 규제 및 감독 정책이 시행 및 도입예정에 있습니다. 이에 따라 손해보험사들은 추가 자본확충의 과정에서 수익성이 변동될 가능성이 있으며, 보유한 보험부채와 자산의 특징 및 금리인상 등 외부변수로 인해 재무상태가 새로운 규제요건에 부합하지 않을 경우, 영업에 차질이 발생할가능성이 있으니 투자 시 유의하여 주시기 바랍니다. 나-2. 금융투자업 규제제도의 변화에 따른 위험 2016년 도입된 NCR 개선 방안과 레버리지비율 규제에 따라 향후 대형 금융투자회사의 투자여력이 상대적으로 확대되어 투자은행업무, PI, 해외사업 등에 대한 활발한 영업이 가능해지는 반면, 중ㆍ소형 금융투자업자들은 영업활동에 제약이 따를 가능성이 있을 뿐아니라, 자금여력을 필요로 하는 파생상품 운용, M&A중개 등 대형 금융투자회사 대비 열위에 놓일 가능성이 있습니다. 투자 시 이와 같은 제도변화의 내용 그로 인해 파생되는 금융투자업계의 구조 개편 내용을 숙지하시고 투자에 임하시기 바랍니다. 다. 글로벌 금융환경 변화에 따른 위험 글로벌 금융환경의 변화는 국내 금융기관 및 국내 경제에 영향을 줄 것으로 예상되며, 이에 따라 금융기관들의 유동성 위험 및 자산의 신용위험이 증대될가능성이 존재하오니, 투자 시 유의하여 주시기 바랍니다. 라. 정보통신 기술 관련 사고 발생 가능성 금융산업은 IT 의존도가 큰 산업으로 관련 시스템에 적절한 관리가 필요하며 운영 IT시스템에 문제가 발생할 경우 재무적, 비재무적 손실을 입을 수 있습니다. 특히 최근 개인정보 유출 등 다양한 유형의 보안사고가 발생하고 있으며, 당사는 내부보안강화와 고객정보 통제 절차 강화 등의 전사적 노력을 기울여 고객 정보 유출을 최대한 차단하고 있습니다. 하지만 향후 유사한 사고가 발생할 경우 평판 저하, 감독당국에 의한 제재조치 등 영향을 받을 가능성을 완전히 배제할 수 없습니다. 마. 배당수익 및 수수료수익 감소 가능성에 따른 위험 당사는 금융지주회사법에 따라 자회사의 경영관리업무와 그에 부수하는 업무만을 수행하는 금융지주회사이며 현금 유입의 주된 원천은 자회사로부터 수취하는 배당입니다. 따라서 당사의 자회사가 수익성이 급격히 저하되거나, 자본건전성 훼손 등이 발생할 경우, 당사에 대한 배당의 규모가 감소할 가능성을 배제할 수 없습니다. 바. 자금세탁방지 의무 강화에 따른 위험 금융회사의 자금세탁방지 의무가 국제적으로 강화되고 있습니다. 최근 국제기구와 미국 금융당국의 검사 중점은 자금세탁방지체계의 형식적 준수가 아닌 실질적 운영 효과성을 집중적으로 평가하는 추세 입니다. 평가결과는 금융업의 대외경쟁력과 직결 되어 금융회사들 입장에서는 위협요인이며, 주요국의 제재조치 강화로 자금세탁규제 금융기관의 건정성을 악화시킬 수 있습니다. |

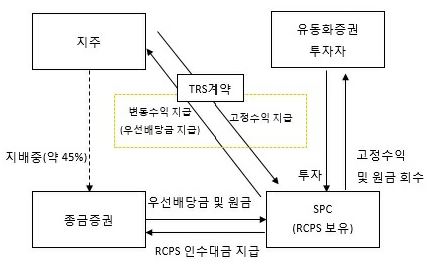

| 회사위험 | 가. 이중레버리지비율 및 부채비율에 따른 위험 당사는 금융지주회사로서, 금융감독원이 설정한 기준에 따라 이중레버리지비율 및 부채비율을 평가하여 경영등급을 부여받습니다. 당사의 2021년 1분기말 별도기준 부채비율 및 이중레버리지비율은 각각 33.8% 및 115.7%이며, 이는 금융지주회사 경영등급상 각 "양호" 및 "우수" 에 해당하는 수준입니다. 향후 자회사 지원을 위한 외부차입 및 추가 출자가 이루어질 경우 당사의 이중레버리지비율 및 부채비율이 상승할 가능성이 있으니 투자 시 유의하여 주시기 바랍니다. 나. 수익성 변동 위험 당사는 2021년 1분기말 연결기준 총자산 약 72.8조원(전기대비 약 4.6% 증가), 분기순이익 약 3,213억원(전년동기 대비 85.5% 증가)규모의 순수금융지주회사로서 주요 자회사인 메리츠화재해상보험(주), 메리츠증권(주) 및 손자회사인 메리츠캐피탈(주)의 영업실적이 당사의 수익성에 영향을 미치게 됩니다. 따라서 당사 자회사의 영업실적에 대한 지속적인 모니터링이 필요한 바, 투자 시 유의하여 주시기 바랍니다. 나-1. 메리츠화재해상보험(주)의 수익 변동성 위험 메리츠화재해상보험(주)의 전체 수입보험료에서 장기보험료가 2021년 1분기말 기준 84.7%를 차지하고 있습니다. 이에 따라 업계 장기보험 성장률의 둔화가 지속될 경우 메리츠화재해상보험(주)의 수익성이 악화될 가능성을 배제할 수 없습니다. 자동차보험의 경우, 2019년 기준 대당 보험료 인상과 자동차 등록대수의 증가로 보험료 증가로 음의 성장률을 보인 2018년 대비 개선되었습니다. 원가 상승 압력 지속에 따른 자동차 보험료 인상, 경기침체에 대응하기 위한 경기진작 조치의 일환으로 승용차 개별소비세가 인하됨에 따라 자동차보험 원수보험료는 전년 대비 11.6% 증가하였으나 향후 자동차보험료에 대한 정부 규제의 가능성, 개별소비세 인하 정책의 중단 및 교통사고 발생 추이에 대한 불확실성이 있는 만큼 향후 수익성이 악화될 가능성을 배제할 수 없습니다. 한편, 2021년 1분기말 기준, 메리츠화재해상보험(주)의 합산비율은 100.7%를 기록하여 업계평균 102.9% 대비 2.2%p. 낮은 수치를 나타내고 있으며 향후 보험영업이익이 축소되거나 투자영업이익의 규모가 감소하여, 투자영업이익이 보험영업이익의 적자를 상쇄하지못하는 경우 메리츠화재해상보험(주)의 영업이익 및 당기순이익이 감소할 가능성이 존재하오니, 투자 시 유의하여 주시기 바랍니다. 나-2. 메리츠증권(주)의 수익 변동성 위험 메리츠종합금융증권(주)는 종금 라이센스가 만료됨에 따라 2020년 4월 6일 메리츠증권(주)로 사명을 변경하였습니다. 메리츠증권(주)는 기존 IB 중심의 사업모델 유지를 위한 자본확충을 목적으로 2017년 6월 30일 총 7,480억원 규모의 전환상환우선주(RCPS)를 발행하였습니다. 전체 제1차부터 제8차까지 총 8개의 트렌치로 발행된 전환상환우선주(RCPS)는 명목 만기가 없고, 조기상환을 유도하는 금리 스텝업(step-up) 조항 등이 없으며, 투자자에게 보통주로의 전환권이 부여되기 때문에 회계상 자기자본으로 분류되고 있습니다. 하지만 미지급배당금의 누적, 보통주 배당을 위해서는 우선주 배당이 전제되어야 하는 조항 등으로 자본성과 부채성을 동시에 지니고 있습니다. 메리츠증권(주)는 발행 RCPS 중, 제1차(발행가액 약 1,270억원, 주식 수 13,804,345주)를 2018.07.30부로, 제2차(발행가액 약 710억원, 주식 수 15,434,781주)를 2019.07.01부로 상환 하였습니다. 제3차 발행 전환상환우선주의 경우 일부(11,669,629주)가 보통주로 전환되어 우선주 자본금은 약 117억원이 감소하고 보통주 자본금이 약 117억원 증가하였습니다. 하지만 아직 잔여 RCPS가 제3차 잔여주 및 제4차부터 제8차까지 상환될 가능성을 보유하고 있으며 높은 배당금 지급을 위해 현금흐름의 유출이 발생할 수 있으니 투자 시 유의하여 주시기 바랍니다. 나-3. 메리츠캐피탈(주)의 수익 변동성 위험 메리츠캐피탈(주)의 영업자산은 오토론, 오토리스 등 자동차금융을 중심으로 한 소비자금융자산과 기업일반대출, 부동산PF대출 등 기업금융자산으로 구성되어 있습니다. 오토론, 오토리스 등 자동차금융 부문은 경쟁이 치열한 부문이며, 메리츠캐피탈(주)의 경우 Non-captive 업체로 향후 수요 및 마진확보에 어려움을 겪을 가능성을 배제할 수 없습니다. 현재 업무비중이 가장 큰 자동차금융의 경우 회복이 지연되고 있으며 경기둔화로 부실자산의 발생 가능성이 높아지고 전기 대비 대손비용이 높아질 것으로 예상됩니다. 한편 메리츠캐피탈(주)는 당사의 권면보증부 자금조달에서 점차 자체신용도를 기반으로 한 외부자금조달을 늘려가고 있으며, 이에 따라 자본조달비용 증가로 수익성이 저하될 가능성이 존재합니다. 다. 자산건전성 관련 위험 금융지주회사의 자산건전성은 자회사의 수익성뿐만 아니라 재무상황과도 밀접한 관계를 가지고 있습니다. 당사의 경우 주요 자회사인 메리츠화재해상보험(주), 메리츠증권(주)의 자산건전성이 큰 영향을 주고 있습니다. 다-1. 메리츠화재해상보험(주)의 자산건전성 관련 위험 메리츠화재해상보험(주)의 FY2021.1Q 기준 22.3조원에 이르고 있는 운용자산 중 유가증권의 비중은 64.5% 수준이며, 국공채(48.0%) 및 특수채(7.0%)를 중심으로 구성되어 운용자산의 안전성은 높은 것으로 판단됩니다. 또한 FY2021.1Q 기준 가중부실자산비율은 0.19%로 손해보험업계 평균(0.13%) 대비 높은 수준을 유지하고 있습니다. 향후 저금리 기조의 지속, 자본시장 변동성 및 부동산 경기 변화 등에 따른 자산건전성 변화에 대한 지속적인 모니터링이 필요할 것으로 판단되는 바, 투자자께서는 이 점 유의하시기 바랍니다. 다-2. 메리츠증권(주)의 자산건전성 관련 위험 메리츠증권(주)의 FY2021.1Q 기준 고정이하자산비율은 4.3%, 자기자본 대비 순요주의이하자산비율은 12.9%를 기록하고 있으며 고정이하자산에 대한 충당금을 적립하여 충당금 Coverage Ratio는 43.5%를 기록하고 있습니다. 타 증권사 대비 대출업무와 대출확약이 부동산 PF 등 다소 위험도가 높은 부동산 여신 중심으로 구성되어 있어 국내 부동산 경기악화 시 우발채무의 현실화 및 자산건전성 저하가 빠르게 나타날 가능성이 있는 바, 부동산 사업에의 부실화 여부에 대한 지속적인 모니터링이 필요한 것으로 판단됩니다. 다-3. 메리츠캐피탈(주)의 자산건전성 관련 위험 메리츠캐피탈(주)의 2021년 1분기말기준 자산건전성 분류 총채권 5조 1,248억원 중 고정이하여신은 1,238억원(2.4%)이며, 고정이하여신 대비 95.8%의 대손충당금을 적립하고 있습니다. 고정이하여신비율은 2020년 기준 2.3%에서 2021년 1분기말 기준 1.7%로 소폭 감소하였으며, 연체채권비율도 2020년 기준 2.3%에서 2021년 1분기말 기준 1.7%로 감소하였습니다. 메리츠캐피탈(주)의 기업대출자산은 부동산 경기 등에 따른 건전성 저하 가능성이 존재하는 만큼 자산건전성에 대한 지속적인 모니터링이 필요한 바, 이 점 유의하시기 바랍니다. 라. 유동성 관련 위험 FY2021.1Q 별도기준 당사의 차입부채는 약 3,796억원입니다. 자회사 지원을 위한 차입부채 증가로 인해 이자비용이 증가하는 등 유동성 측면에서 부담요인이 존재합니다. 따라서, 당사의 유동성 위험을 검토하기 위해서는 주요 자회사인 메리츠화재해상보험(주), 메리츠증권(주) 및 손자회사인 메리츠캐피탈(주)의 유동성위험에 대한 검토가 필요합니다. 라-1. 메리츠화재해상보험(주) 유동성 관련 위험 2021년 1분기 기준 메리츠화재해상보험(주)의 현금수지차비율은 43.2%로 국내일반손해보험사 대비 12.2%p. 높으며, 유동성 비율은 133.4%로 손해보험업계 평균인 145.0%보다 11.6%p. 낮은 수치를 나타내고 있습니다. 단기적으로 보험금 지급이 급증할 수 있는 손해보험사의 특성상 유동성 위험은 항상 존재하고 있으니, 투자 시 유의하여 주시기 바랍니다. 라-2. 메리츠증권(주) 유동성 관련 위험 메리츠증권(주)는 2021년 1분기 기준 유동성비율(잔존만기 3개월 기준)이 126.3%로 증권업계 평균 126.0%보다 소폭 높은 수준을 기록하고 있으며, 메리츠증권(주)의 외부차입부채는 2021년 1분기말 별도기준 18.7조원으로 총자산 대비 48.4%를 차지하고 있습니다. 현재 코로나19 확산의 영향 등으로 향후 경제부진이 가시화될 수 있으며 거시경제환경의 변동으로 인해 금융투자업 전반의 영업실적 및 수익성에 부정적인 영향을 끼칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다. 라-3. 메리츠캐피탈(주) 유동성 관련 위험 메리츠캐피탈(주)는 2021년 1분기말 기준 원화유동성 비율은 169.9%이며, 당사로부터 회사채 및 CP에 대한 권면보증(한도 8,600억원)을 받고 있어 유동성 대응능력은 양호한 것으로 판단됩니다. 다만, 대외적인 경제여건 악화로 인해 메리츠캐피탈(주)가 보유한 대출채권 등 자산에 부실이 발생할 경우, 유동성이 악화될 가능성은 존재하니 유의하시기 바랍니다. 마. 자회사의 자본적정성 변동 위험 당사의 주요 자회사인 메리츠화재해상보험(주) 및 메리츠증권(주)의 자본적정성이 악화될 경우 당사에 부정적인 영향을 줄 수 있습니다. 따라서 당사 자회사의 영업실적에 대한 지속적인 모니터링이 필요합니다. 마-1. 메리츠화재해상보험(주)의 자본적정성 변동 위험 FY2021.1Q 기준 메리츠화재해상보험(주)의 RBC비율은 212.5%를 기록하였으며, 이는 금융감독원 권고사항인 150%를 초과하는 수준입니다. RBC비율은 금리 변동에 따른 보유채권의 평가손익, 당기순이익에 따른 이익잉여금 변동, 보유 채권의계정 재분류 등으로 변동할 수 있으며, 이에 따라 당사의 추가 지원 가능성이 존재하는 바, 투자자께서는 이 점 유의하시기 바랍니다. 마-2. 메리츠증권(주)의 자본적정성 변동 위험 메리츠증권(주)의 순자본비율은 FY2021.1Q 기준 1,545.8%로 규제수준대비(100%) 대비 높은 비율을 유지하고 있으며 레버리지비율은 FY2021.1Q 기준 789.9%로 금융위원회의 건전성 규제 기준(1,100%) 대비 안정적인 수준으로 평가됩니다. 다만, 메리츠증권(주)의 수익창출을 위해 자산증대가 필요해질 경우 레버리지비율이 상승할 가능성이 있으니 투자 시 유의하여 주시기 바랍니다. 마-3. 메리츠캐피탈(주)의 자본적정성의 위험 메리츠캐피탈(주)는 FY2021.1Q 기준 조정자기자본비율은 17.9%, 레버리지비율 15.3배, 별도 기준 부채비율은 545.2%입니다. 양호한 영업현금 창출능력 및 당사의 우수한 대외신용도 등에 기반하여 추가 차입, 차환 등이 원활하게 이루어질 것으로 예상되나, 레버리지비율이 법률상 한도인 10배에 근접하고 있으며, 차입금의 금액과 부채비율이 꾸준히 증가하고 있는 추세이기 때문에 메리츠캐피탈(주)의 자본적정성에 대한 지속적인모니터링이 필요할 것으로 판단되는 바, 투자 시 유의하여 주시기 바랍니다. 바. 우발채무에 따른 위험 FY2021.1Q 기준 현재 당사 및 당사의 연결회사와 관련된 계류 중인 소송사건, 견질 또는 담보용 어음ㆍ수표 및 그 밖의 우발채무가 존재합니다. 또한 자회사의 영업상 발생하는 우발채무(지급보증, 소송 등)의 현실화 및 규모의 과도한 확대가 진행될 경우 자회사뿐만 아니라, 당사에도 부정적인 영향을 줄 가능성이 있으니, 투자 시 유의하여 주시기 바랍니다. 바-1. 메리츠화재해상보험(주)의 우발채무에 따른 위험 FY2021.1Q 기준 현재 메리츠화재해상보험(주)와 관련된 계류 중인 소송사건 및 약정사항 등 우발채무가 존재합니다. 메리츠화재해상보험(주)가 FY2021.1Q 기준 영업활동과 관련하여 피고로 계류중인 소송사건은 1,230건으로 소송가액은 115,393백만원이며, 원고로 계류중인 소송사건은 1,440건으로 소송가액은 54,091백만원입니다. 해당 회사의 영업상 발생하는 우발채무(지급보증, 소송 등)의 현실화 및 규모의 과도한 확대가 진행될 경우 자회사뿐만 아니라, 당사에도 부정적인 영향을 줄 가능성이 있으니, 투자 시 유의하여 주시기 바랍니다. 바-2. 메리츠증권(주)의 우발채무에 따른 위험 FY2021.1Q 기준 현재 메리츠증권(주)와 관련된 계류 중인 소송사건, 약정 등 그밖의 우발채무가 존재합니다. 메리츠증권(주)가 2021년 1분기말 기준 영업활동과 관련하여 원고 및 피고로 계류중인 소송사건은 31건(연결기업 피고 18건,연결기업 원고 13건)이며 총 소송가액은 55,844백만원 입니다. 해당 회사의 영업상 발생하는 우발채무(지급보증, 소송 등)의 현실화 및 규모의 과도한 확대가 진행될 경우 자회사뿐만 아니라, 당사에도 부정적인 영향을 줄 가능성이 있으니, 투자 시 유의하여 주시기 바랍니다. 바-3. 메리츠캐피탈(주)의 우발채무에 따른 위험 현재 메리츠캐피탈(주)와 관련된 계류 중인 소송사건 및 그 밖의 우발채무가 존재합니다. 메리츠캐피탈(주)가 2021년 1분기말 연결 기준 현재 소송가액 1,525백만원인 5건(연결기업 원고: 0건)의 소송사건이 계류중입니다. 해당 회사의 영업상 발생하는 우발채무(지급보증, 소송 등)의 현실화 및 규모의 과도한 확대가 진행될 경우 자회사뿐만 아니라, 당사에도 부정적인 영향을 줄 가능성이 있으니, 투자 시 이점 유의하여 주시기 바랍니다. 한편, 여신전문금융업을 영위하는 메리츠캐피탈(주)는 2017년 4월 28일 포괄적 주식교환에 의해 당사의 자회사에서 메리츠증권(주)의 자회사로 변경되었으며, 따라서 여신전문금융업이 당사에 미치는 영향은 포괄적 주식교환 이전과는 차이가 있는 바, 투자 시 유의하여 주시기 바랍니다. |

| 기타 투자위험 | 가. 본 사채의 상장신청예정일은 2021년 08월 03일이고, 상장예정일은 2021년 08월 06일입니다. 본 사채는 한국거래소의 채무증권 신규상장 심사요건을 충족하고 있는 바, 한국거래소의 상장심사를 무난하게 통과할 것으로 판단하고 있으며, 환금성 위험은 미약한 것으로 판단하고 있습니다. 그러나 채권시장에 상존하는 여러 변수들과 변동성에 의해 상장 이후 수급 불균형 등의 원인으로 환금성이 훼손될 수 있으니, 투자 시 유의하여 주시기 바랍니다. 나. 본 사채는 예금자보호법의 적용대상이 아니며, 금융기관 등이 보증한 것이아니므로 원리금 상환 책임은 당사에게 있으며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 투자 시 유의하여 주시기 바랍니다. 다. 본 증권신고서 상의 공모일정은 확정된 것이 아니며, 금융감독원 공시심사과정에서 정정사유 발생시 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시심사과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종 증권신고서 및 투자설명서의 내용을 참고하시어 투자를 결정하시기 바랍니다. 라. 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하고 사채권은 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않습니다. 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률' 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 합니다. 또한, 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없습니다. 마. 본 증권신고서는 자본시장과 금융투자업에 관한 법률 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제2항에 규정된 바와 같이 이 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. |

< 증권신고서 이용 시 유의사항 안내문 >

|

위 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소를 주요 항목 위주로 요약한 것이므로 투자위험 전부를 대표하지 않으며, 본문에 기재된 투자위험요소 중 일부 항목이 기재되지 아니할 수 있습니다. 따라서 투자자께서는 반드시 본문 제1부 모집 또는 매출에 관한 사항, Ⅲ. 투자위험요소를 주의 깊게 검토하신 후 투자판단을 하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 12 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

100,000,000,000 | 모집(매출)총액 | 100,000,000,000 |

| 발행가액 | 100,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2024년 08월 06일 |

| 원리금 지급대행기관 |

(주)우리은행 여의도중앙기업영업지원팀 | (사채)관리회사 | 한국증권금융(주) |

| 신용등급 (신용평가기관) |

AA0 / AA0 NICE신용평가/한국신용평가 |

||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | NH투자증권 | - | 5,000,000 | 50,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 공동 | 케이비증권 | - | 5,000,000 | 50,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 08월 06일 | 2021년 08월 06일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 100,000,000,000 |

| 발행제비용 | 331,440,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2021년 07월 13일 NH투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식·사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 08월 03일이며, 상장예정일은 2021년 08월 06일임. |

||

| 주1) 본 사채는 2021년 07월 29일 09시에서 16시까지 금융투자협회 K-bond 프로그램을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 사채이자율, 발행수익률, 인수인의 인수수량 등이 결정될 예정입니다. |

| 주2) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)FN자산평가]에서 최종으로 제공하는 (주)메리츠금융지주 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.20%p. 를 가산한 이자율로 합니다. |

| 주3) 수요예측 결과에 따라 확정된 가산(차감)금리는 2021년 08월 02일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [ 회 차 : 12] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 100,000,000,000 |

|

| 할 인 율(%) | - | |

| 발행수익률(%) | - |

|

| 모집 또는 매출가액 | 사채 전자등록총액의 100% | |

| 모집 또는 매출총액 | 100,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 따른 전자등록의 방법으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율을 적용하여 계산하되, 동 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2021년 11월 06일, 2022년 02월 06일, 2022년 05월 06일, 2022년 08월 06일, 2022년 11월 06일, 2023년 02월 06일, 2023년 05월 06일, 2023년 08월 06일, 2023년 11월 06일, 2024년 02월 06일, 2024년 05월 06일, 2024년 08월 06일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2021년 07월 27일 / 2021년 07월 26일 | |

| 평가결과등급 | AA0 / AA0 |

|

| 대표주관회사 | NH투자증권(주) | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2024년 08월 06일에 일시 상환한다. 단, 상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하고, 상환기일 이후의 이자는 계산하지 아니한다. 발행회사가 각 기일에 원금상환이나 이자지급을 이행하지 않을 경우 해당원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용한 연체이자를 지급한다. 단, 연체대출 최고이율이 사채이자율을 하회하는 경우에는 사채이자율을 적용한다. |

| 상 환 기 한 | 2024년 08월 06일 | |

| 청 약 기 일 | 2021년 08월 06일 | |

| 납 입 기 일 | 2021년 08월 06일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 여의도중앙기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2021년 07월 13일 NH투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식·사채 등의 전자등록에 관한 법률" 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2021년 08월 03일이며, 상장예정일은 2021년 08월 06일임. |

|

| 주1) 본 사채는 2021년 07월 29일 09시에서 16시까지 금융투자협회 K-bond 프로그램을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 사채이자율, 발행수익률, 인수인의 인수수량 등이 결정될 예정입니다. |

| 주2) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)FN자산평가]에서 최종으로 제공하는 (주)메리츠금융지주 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.20%p. 를 가산한 이자율로 합니다. |

| 주3) 수요예측 결과에 따라 확정된 가산(차감)금리는 2021년 08월 02일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사 : 대표이사, 경영지원실장 등 - 대표주관회사: 담당 임원, 부서장, 팀장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않습니다. |

나. 대표주관회사의 공모희망금리 산정, 수요예측 기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정 |

대표주관회사인 NH투자증권(주)는 금번 (주)메리츠금융지주 제12회 무기명식 이권부 무보증사채의 공모희망금리를 결정하기 위하여 민간채권평가사의 평가금리, 최근 동일 신용등급 회사채의 스프레드 동향, 기 발행 회사채 유통현황 및 채권시장 동향 등을 고려하여 공모희망금리를 아래와 같이 결정하였습니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "대표주관회사"가 협의하여 수요예측 방법을 결정합니다. 수요예측기간은 2021년 07월 29일 09시부터 16시까지로 한다. 수요예측 신청 시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최저 신청수량 : 100억원 ② 최고 신청수량 : 본 사채 발행예정금액 ③ 수량단위: 100억원 ④ 가격단위: 1bp |

| 배정대상 및 기준 |

수요예측결과를 반영하여 금리 결정 및 배정하는 과정에서 유효수요 결정, 금리 결정, 배정대상 및 기준은 "무보증사채 수요예측 모범규준" 및 대표주관회사의 수요예측지침에 근거하여 대표주관회사가 결정하며, 필요 시 발행회사와 협의하여 결정합니다. - 대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 - 대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 - 대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입 예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다

|

| 유효수요 판단 기준 | 유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의「무보증사채 수요예측 모범규준」및 대표주관회사 내부지침과 수요예측 결과에 근거하여 결정됩니다. 이러한 유효수요 결정 이후 최종 발행금리 결정시 발행회사와 대표주관회사가 협의를 통해 최종 결정할 예정입니다. 대표주관회사는 금융투자협회「무보증사채 수요예측 모범규준」및 합리적인 내부기준에 따라 산정한 유효수요의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율은 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

「무보증사채 수요예측 모범규준」에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

(주1) 공모희망금리 산정근거

대표주관회사인 NH투자증권(주)는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토 및 고려하여 본 사채의 공모희망금리를 결정하였습니다.

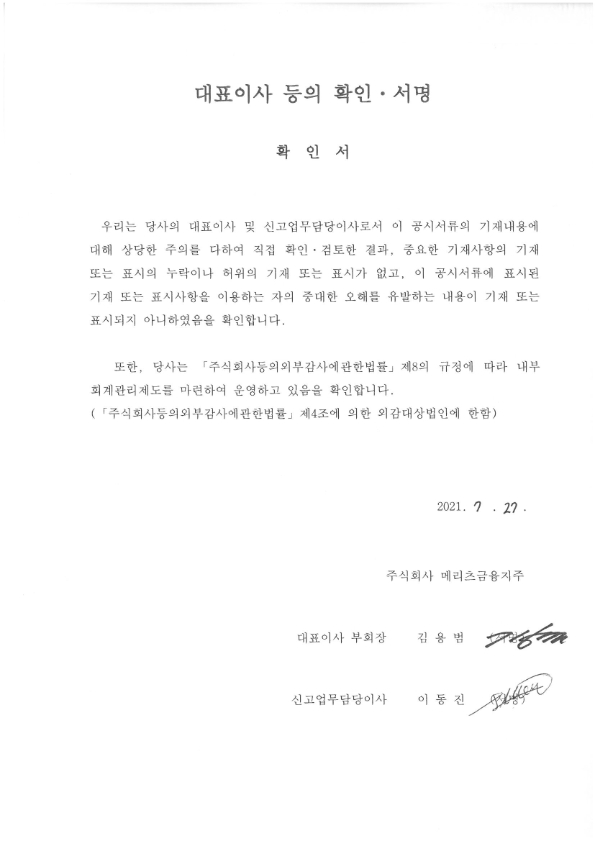

① 민간채권평가회사 평가금리 및 스프레드 동향

국고채권, 발행회사가 속한 신용등급인 AA0 등급 무보증사채 및 당사의 최근 3개월간의 민간채권평가회사 4사의 3년 만기 평균 평가금리 및 스프레드 추이는 아래와 같습니다.

1) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)메리츠금융지주 3년 만기 민평 수익률의 산술평균(소수점 넷째자리 이하절사)(이하 '개별민평금리' 라고 한다.)

| [(주)메리츠금융지주 민간채권평가회사 4사 평균 평가금리] |

|

| (기준일 : 2021년 07월 26일) | (단위: %) |

| 구 분 | KIS채권평가 | 한국자산평가 | 나이스피앤아이 | FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 3년 만기 | 1.916 | 1.911 | 1.932 | 1.926 | 1.921 |

| 자료: 본드웹 |

| 주) 소수점 넷째자리 이하 절사 |

2) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 "AA0 등급" 3년 만기 회사채 수익률의 산술평균(소수점 넷째자리 이하절사)(이하 '등급민평금리' 라고 한다.)

| ["AA0"등급 민간채권평가회사 4사 평균 평가금리] | |

| (기준일 : 2021년 07월 26일) | (단위: %) |

| 구 분 | KIS채권평가 | 한국자산평가 | 나이스채권평가 | FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 3년 만기 | 1.362 | 1.362 | 1.362 | 1.362 | 1.362 |

| 자료: 본드웹 |

| 주) 소수점 넷째자리 이하 절사 |

3) 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는"국고채권" 3년 수익률의 산술평균(소수점 넷째자리 이하절사)(이하 '국고금리'라고 한다.) 및 1), 2) 산술평균 금리간의 스프레드

| [국고금리 및 스프레드] | |

| (기준일 : 2021년 07월 26일) | (단위: %) |

| 구 분 | 국고금리 | 등급민평 수익률 스프레드 | 개별민평 수익률 스프레드 |

|---|---|---|---|

| 3년 만기 | 1.362 | 0.383 | 0.559 |

| 자료: 금융투자협회 채권정보센터, 본드웹 |

| 주1) 소수점 넷째자리 이하 절사 |

| 주2) 개별민평 수익률 스프레드 = 개별민평 - 국고채권 |

| 주3) 등급민평 수익률 스프레드 = AA0등급민평 - 국고채권 |

| 주4) 국고금리의 경우 민간채권평가회사 4사가 평가한 금리 |

4) 최근 3개월 간(2021.04.26~2021.07.26) (주)메리츠금융지주 개별민평금리, AA0등급민평금리, 국고금리 및 스프레드 추이

| [3년 만기 채권의 민간채권평가회사 4사 평균 평가금리 추이] |

|

| ◆ 3년 만기 금리 및 스프레드 현황(2021.04.26~2021.07.26) | (단위: %, %p.) |

| 일 자 | 3년 만기 국고채 민평금리 |

3년 만기 AA0 등급민평금리 |

(주)메리츠금융지주 개별민평금리(3년) |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 - 국고채금리 |

개별민평금리 - 국고채금리 |

||||

| 2021-07-26 | 1.362 | 1.745 | 1.921 | 0.383 | 0.559 |

| 2021-07-23 | 1.387 | 1.766 | 1.943 | 0.379 | 0.556 |

| 2021-07-22 | 1.391 | 1.767 | 1.944 | 0.376 | 0.553 |

| 2021-07-21 | 1.38 | 1.752 | 1.929 | 0.372 | 0.549 |

| 2021-07-20 | 1.42 | 1.784 | 1.960 | 0.364 | 0.540 |

| 2021-07-19 | 1.455 | 1.812 | 1.986 | 0.357 | 0.531 |

| 2021-07-16 | 1.467 | 1.820 | 1.994 | 0.353 | 0.527 |

| 2021-07-15 | 1.485 | 1.833 | 2.007 | 0.348 | 0.522 |

| 2021-07-14 | 1.387 | 1.734 | 1.908 | 0.347 | 0.521 |

| 2021-07-13 | 1.422 | 1.766 | 1.940 | 0.344 | 0.518 |

| 2021-07-12 | 1.387 | 1.732 | 1.906 | 0.345 | 0.519 |

| 2021-07-09 | 1.37 | 1.713 | 1.888 | 0.343 | 0.518 |

| 2021-07-08 | 1.355 | 1.697 | 1.871 | 0.342 | 0.516 |

| 2021-07-07 | 1.412 | 1.750 | 1.924 | 0.338 | 0.512 |

| 2021-07-06 | 1.46 | 1.794 | 1.968 | 0.334 | 0.508 |

| 2021-07-05 | 1.457 | 1.791 | 1.965 | 0.334 | 0.508 |

| 2021-07-02 | 1.485 | 1.814 | 1.988 | 0.329 | 0.503 |

| 2021-07-01 | 1.475 | 1.804 | 1.978 | 0.329 | 0.503 |

| 2021-06-30 | 1.452 | 1.781 | 1.955 | 0.329 | 0.503 |

| 2021-06-29 | 1.46 | 1.787 | 1.961 | 0.327 | 0.501 |

| 2021-06-28 | 1.477 | 1.801 | 1.975 | 0.324 | 0.498 |

| 2021-06-25 | 1.444 | 1.768 | 1.942 | 0.324 | 0.498 |

| 2021-06-24 | 1.385 | 1.706 | 1.880 | 0.321 | 0.495 |

| 2021-06-23 | 1.335 | 1.655 | 1.829 | 0.32 | 0.494 |

| 2021-06-22 | 1.33 | 1.649 | 1.823 | 0.319 | 0.493 |

| 2021-06-21 | 1.356 | 1.674 | 1.848 | 0.318 | 0.492 |

| 2021-06-18 | 1.312 | 1.629 | 1.803 | 0.317 | 0.491 |

| 2021-06-17 | 1.33 | 1.647 | 1.821 | 0.317 | 0.491 |

| 2021-06-16 | 1.285 | 1.602 | 1.776 | 0.317 | 0.491 |

| 2021-06-15 | 1.31 | 1.619 | 1.794 | 0.309 | 0.484 |

| 2021-06-14 | 1.28 | 1.589 | 1.764 | 0.309 | 0.484 |

| 2021-06-11 | 1.242 | 1.550 | 1.724 | 0.308 | 0.482 |

| 2021-06-10 | 1.274 | 1.572 | 1.746 | 0.298 | 0.472 |

| 2021-06-09 | 1.135 | 1.530 | 1.704 | 0.395 | 0.569 |

| 2021-06-08 | 1.165 | 1.551 | 1.726 | 0.386 | 0.561 |

| 2021-06-07 | 1.197 | 1.575 | 1.750 | 0.378 | 0.553 |

| 2021-06-04 | 1.215 | 1.589 | 1.763 | 0.374 | 0.548 |

| 2021-06-03 | 1.192 | 1.563 | 1.738 | 0.371 | 0.546 |

| 2021-06-02 | 1.2 | 1.567 | 1.741 | 0.367 | 0.541 |

| 2021-06-01 | 1.212 | 1.577 | 1.752 | 0.365 | 0.540 |

| 2021-05-31 | 1.227 | 1.591 | 1.765 | 0.364 | 0.538 |

| 2021-05-28 | 1.162 | 1.529 | 1.703 | 0.367 | 0.541 |

| 2021-05-27 | 1.115 | 1.483 | 1.658 | 0.368 | 0.543 |

| 2021-05-26 | 1.165 | 1.526 | 1.701 | 0.361 | 0.536 |

| 2021-05-25 | 1.142 | 1.507 | 1.681 | 0.365 | 0.539 |

| 2021-05-24 | 1.115 | 1.482 | 1.656 | 0.367 | 0.541 |

| 2021-05-21 | 1.092 | 1.458 | 1.633 | 0.366 | 0.541 |

| 2021-05-20 | 1.102 | 1.465 | 1.639 | 0.363 | 0.537 |

| 2021-05-18 | 1.095 | 1.458 | 1.634 | 0.363 | 0.539 |

| 2021-05-17 | 1.102 | 1.464 | 1.641 | 0.362 | 0.539 |

| 2021-05-14 | 1.112 | 1.471 | 1.648 | 0.359 | 0.536 |

| 2021-05-13 | 1.121 | 1.478 | 1.655 | 0.357 | 0.534 |

| 2021-05-12 | 1.117 | 1.474 | 1.651 | 0.357 | 0.534 |

| 2021-05-11 | 1.117 | 1.471 | 1.648 | 0.354 | 0.531 |

| 2021-05-10 | 1.135 | 1.484 | 1.661 | 0.349 | 0.526 |

| 2021-05-07 | 1.132 | 1.480 | 1.656 | 0.348 | 0.524 |

| 2021-05-06 | 1.135 | 1.479 | 1.656 | 0.344 | 0.521 |

| 2021-05-04 | 1.157 | 1.498 | 1.675 | 0.341 | 0.518 |

| 2021-05-03 | 1.148 | 1.489 | 1.665 | 0.341 | 0.517 |

| 2021-04-30 | 1.137 | 1.478 | 1.655 | 0.341 | 0.518 |

| 2021-04-29 | 1.122 | 1.463 | 1.644 | 0.341 | 0.522 |

| 2021-04-28 | 1.11 | 1.452 | 1.633 | 0.342 | 0.523 |

| 2021-04-27 | 1.095 | 1.439 | 1.619 | 0.344 | 0.524 |

| 2021-04-26 | 1.112 | 1.454 | 1.637 | 0.342 | 0.525 |

| 자료: 본드웹 주) 국고채 민평금리 및 등급민평금리는 민간채권평가회사4사(한국자산평가, 키스채권평가, 나이스피앤아이, 에프앤자산평가에서 제공하는 평가금리의 산술평균(소수점 넷째자리 이하 절사) 기준 |

| [민간채권평가회사의 평가금리 및 스프레드 추이(3년 만기)] |

| (2021.04.26~2021.07.26) |

|

|

3y금리 그래프 |

| 자료: 본드웹 주) 등급민평 : AA0 등급민평 수익률 개별민평 : (주)메리츠금융지주 회사채 개별민평 수익률 등급민평Spr. : 등급민평 수익률 - 국고채 수익률 개별민평Spr. : 개별민평 수익률 - 국고채 수익률 |

최근 3개월간 3년만기 국고, AA0 등급, 당사의 개별민평 금리 추이를 살펴보면, 당사의 개별민평 금리 및 등급민평 금리는 국고금리 추이에 연동하여 움직이는 것으로 나타납니다. 당사의 3년 개별민평 및 AA0 3년 등급민평금리는 각각 1.619% ~ 2.007%, 1.439% ~ 1.833%를 기록하고 있습니다. 또한, 최근 3개월간 3년만기 당사 개별민평 스프레드와 3년 등급민평 스프레드는 각각 0.472%p. ~ 0.569%p., 0.298%p. ~ 0.395%p. 범위 내에서 움직이는 모습입니다.

② 최근 3개월 간(2021.04.26~2021.07.26) 3년 동일만기 회사채 발행사례 및 수요예측 참여 현황

| [최근 3개월 내 동일등급(AA0) 3년 만기 회사채 발행 사례 검토] |

| (단위 : 억원, %) |

| 만기 | 종목명 | 발행일 | 수요예측일 | 최초 공모금액 |

발행금액 | 공모희망금리 (bp) |

확정 가산금리 (bp) |

발행금리 | 수요예측 참여 (밴드내/총참여) |

|---|---|---|---|---|---|---|---|---|---|

| 3년 | SK브로드밴드51 | 2021-07-13 | 2021-07-05 | 800 | 1,000 | 개별 -20~+20 | +1 | 1.688 | 3,200/3,200 |

| 엔씨소프트3-1 | 2021-07-06 | 2021-06-28 | 700 | 700 | 개별 -20~+20 | +6 | 1.796 | 1,400/1,400 | |

| 연합자산관리31 | 2021-06-04 | 2021-05-27 | 1,000 | 1,200 | 개별 -20~+20 | -7 | 1.592 | 6,000/6,000 | |

| 대전신세계3-2 | 2021-05-06 | 2021-04-27 | 700 | 900 | 개별 -30~+30 | +11 | 1.568 | 2,600/2,600 |

| 자료: 금융감독원 전자공시시스템, Bondweb |

최근 3개월 동안 발행된 동일등급(AA0) 동일만기(3년) 회사채 종목 수는 총 4건입니다. 상기 4건 모두 공모희망금리의 기준금리를 개별민평으로 하였습니다. 최근 3개월동안 발행된 AA등급 3년 회사채 수요예측 결과, 공모금액을 상회하는 기관 수요가 발생하였습니다.

③ 최근 3개월간(2021.04.26~2021.07.26) (주)메리츠금융지주 유통물 거래 현황

최근 3개월간 (주)메리츠금융지주 선순위 회사채 유통물 거래 현황을 보면 종목 개별민평금리 대비 2.2bp 낮은 수준에서 거래가 이루어져 왔습니다.

| [최근 3개월간 (주)메리츠금융지주 회사채 유통금리] |

(단위: 억원, %, bp) |

| 종목명 | 거래일자 | 거래량 | 종목별 민평금리 |

수익률(%) | 스프레드(bp) | 잔존일 (년.월.일) |

만기일 | ||

|---|---|---|---|---|---|---|---|---|---|

| 최고 | 최저 | 평균 | 평균-민평금리 | ||||||

| 메리츠금융지주10 | 2021-06-21 | 301 | 1.390 | 1.368 | 1.368 | 1.368 | 2.2 | 01.01.16 | 2022-08-07 |

| 자료: 본드웹 |

④ 채권시장 동향

국내 채권시장은 2018년 시작된 하락세가 2019년 중순까지 이어졌습니다. 이후, 금리인하에 대한 기대가 시장금리에 과도하게 반영되었다는 분석, 투자기관의 차익실현(채권매도) 등에 따라 채권에 집중된 자금이 주식시장으로 이동하면서 시장금리가 소폭 상승했으나, 미-중 무역분쟁및 한-일 무역마찰 등 지속으로 수출, 투자, 소비의 하방리스크가 존재하므로 당분간 시장금리가 가파른 상승세를 보일 가능성은 높지 않은 것으로 전망됩니다.

한국은행 금융통화위원회에서는 2019년 5월 첫 금리인하 소수의견이 나타났으며, 2019년 7월 금융통화위원회에서 기준금리를 1.75%에서 1.50%로 인하했습니다. 미국 연방공개시장위원회(FOMC) 회의에서도 2019년 6월 기준금리 인하 신호를 강하게 내비치며 연내 금리인하가 필요하다고 밝힌 이후 2019년 7월 FOMC에서 기준금리를 기존 2.25%~2.50%에서 2.00%~2.25%로 인하하였습니다. 9월 FOMC에서도 0.25%p. 추가 인하하였지만, 보험용 인하라는 해석과 향후 추가 인하에 대한 의구심이 짙어 미국 금리 및 국내 금리는 급등하는 모습을 보였습니다.

한편, 2019년 7월 기준으로 국내 경기순환시계의 10대 지표 가운데 서비스업생산지수, 소매판매액지수, 건설기성액, 취업자 수, 기업경기실사지수, 소비자기대지수 등 6개 지표가 '하강'에 위치하는 등 부진이 지속되면서 경기 하강 국면이 더 길어질 수 있다는우려가 커지고 있습니다. 글로벌 경기지표도 부진이 지속되어 세계경제 성장 전망도 추가 하향세가 예상됨에 따라 국내 통화정책에서도 추가 금리인하 논의가 불가피할 것으로 판단됩니다.

2019년 10월에는 FOMC의 기준금리 추가 인하와 그간 이어져온 금리 상승분에 대한 부담으로 금리는 하향 조정 국면으로 전환했습니다. 이에 2019년 10월 개최된 금통위 에서 기준금리 0.25%p 추가 인하하여 1.25%로 하향 조정하였습니다. 이후 11월 금융통화위원회 결과 소수의견(1명)을 확인하고, 2020년 경제성장률 전망치를 하향 조정 하면서 2020년도 추가 인하 기대감이 강화되었으며, 국고채 및 회사채 금리의 점진적인 하락세로 이어졌습니다.

이후 2020년, 2019년말 발생한 COVID-19 사태의 장기화로 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고 국내외 시장 금리 하락세가 지속되고 있습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p 인하하여 1.00~1.25%로 발표하였고, 이후 3월 3일 정례회의를 통해 채 2주도 안돼 0.0~0.25%로 1%p 금리 인하를 단행하여 글로벌 시장금리의 하방 압력이 거세지고 있습니다. 이에 금융통화위원회 역시 코로나19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 기준금리를 0.5%p 인하하며 기준금리가 0.75%로 떨어졌으며, 사상 처음 0%대로 진입했습니다. 이후 5월에 열린 금통위에서 추가로 0.25%p. 인하하여 현재 0.50% 수준을 유지하고 있습니다.

시중금리의 경우 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 FOMC의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다. 하지만 파월 연준 총재는 2021년 1월 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, 코로나19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 이러한 시장 기대에 부합하듯 2021년 3월 16일과 17일 양일 진행된 FOMC에서 파월 연준 총재는 현재의 금리 및 자산매입 정책을 유지할 것을 시사하였습니다.

그러나 각국 중앙은행은 최근 몇 달 사이 예상보다 빠른 경제 회복 속도와 시장 기대를 상회하는 인플레이션으로 인해 조기 테이퍼링 및 금리 정상화 가능성을 언급하였습니다. 경기 측면에서 IMF와 OECD는 각각 올해 세계경제 성장률을 6.0%, 5.8%로 전망하였고, 6월 초 세계은행은 세계경제 성장률을 지난 1월 전망치(4.1%)보다 1.5%p 상향 조정한 5.6%로 전망하였습니다. 물가 측면에서 미국의 5월 소비자물가 상승률은 5.0%로 2008년 8월 이후 가장 높은 수준을 기록하였습니다. 한국은행은 2021년 5월, 올해 물가 상승률 전망치를 1.3%에서 1.8% 수준으로 상향하였습니다. 이처럼 경기 회복세가 강화되고 중기적 인플레이션이 전망되자, 중앙은행은 매파적 통화 기조로 전환하는 모습이 관찰되고 있습니다.

FOMC는 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이주열 한국은행 총재는 6월, 물가 상승과 금융 불균형을 이유로 연내 2차례의 금리 인상이 가능함을 시사하였습니다. 중앙은행의 매파적 발언이 이어지자 단기 금리가 급등하고, 장단기 스프레드가 급격히 축소되는 등 채권시장 변동성은 확대되었습니다.

한편, 인도발 델타 변이 바이러스와 영국발 알파 변이 바이러스 등 변이 바이러스의 확산은 바이러스의 종식을 지연시키고, 경기 회복 속도를 늦출 수 있는 위험 요인입니다. 변이 바이러스의 전파 상황에 따라 경기 회복 지연, 유가 등 원자재 가격 급등락, 신흥국 금융시장 변동성 확대 등으로 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 특히 개별회사의 신용도 및 재무안정성을 바탕으로 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리가 위축될 수 있으나, 우량 등급 회사채의 경우 상대적으로 양호한 투자매력도를 바탕으로 안정적인 수요 확보는 가능할 것으로 전망됩니다.

대표주관회사는 최근 동종업계의 회사채 및 동일등급의 회사채 발행사례 및 발행금리, 변동성 장세 상황 하 발행금리의 금리변동의 반영 수준, 유통시장에서의 거래금리와 민평금리의 수준, 회사채 평가금리로서의 시장 활용도 등을 종합적으로 검토하였습니다.

⑤ 결론

(주)메리츠금융지주의 제12회 무보증사채 발행을 위한 공모희망금리 결정시 ① 민간채권평가회사 평가금리 및 스프레드 동향, ② 최근 3개월간 동일등급, 동일만기 회사채 발행사례 및 수요예측 참여 현황, ③ 최근 3개월간 (주)메리츠금융지주 유통물 거래현황, ④ 채권시장 동향 등을 종합적으로 고려하여 아래와 같이 결정하였습니다.

| [최종 공모희망금리밴드] |

| 구 분 | 내 용 |

|---|---|

| 제12회 | 청약일1영업일 전 민간채권평가회사4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)FN자산평가]에서 최종으로 제공하는 (주)메리츠금융지주 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.20%p. 를 가산한 이자율 |

대표주관회사인 NH투자증권(주)는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 대표주관회사의 수요예측지침에 의거하여 대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측결과를 반영한 정정신고서는 2021년 08월 02일에 공시할 예정입니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

"발행회사"는 (주)메리츠금융지주를 지칭하며, "대표주관회사"는 NH투자증권(주)를 지칭합니다.

1. "대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, 기관투자자(이하 “인수규정” 제2조 제8호에 의한 기관투자자로 한다. 이하 같다) 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

(1) 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 인수규정 제2조 제18호에 따른 고위험고수익투자신탁과 법 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

(2) 투자일임ㆍ신탁고객이 규정 제17조의2 제5항 제2호에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "대표주관회사"가 협의하여 수요예측 방법을 결정한다.

3. 수요예측기간은 2021년 07월 29일 09시부터 16시까지로 한다.

4. "본 사채"의 수요예측 공모희망 금리:

[제12회]

수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프엔자산평가)에서 최종으로 제공하는 ㈜메리츠금융지주 3년만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.20%p.를 가산한 이자율로 한다.

5. "수요예측"에 따른 배정은 한국금융투자협회의 "무보증사채 수요예측 모범규준"에 따라 "대표주관회사"가 결정한다.

6. "수요예측"에 따른 배정 후, "대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다.

8. "대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 한다.

9. "대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재시 착오방지 등을 위한 대책을 마련하여야 한다.

10. "대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

11. "대표주관회사"는 집합투자업자의 경우 수요예측 참여시 고유재산, 투자일임재산 등 참여재산을 구분하여 접수하여야 한다.

12. "대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 된다.

13. "대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다. 수요예측 종료 후, 제출된 증권신고서에 대한 금융감독원의 정정요구명령 등으로 인하여 발행일정이 변경될 경우에도 별도의 수요예측을 재실시하지 않고 최초의 수요예측 결과를 따른다.

14. "대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 발행일로부터 3년 이상 보관하여야 한다.

나. 청약

1. 청약공고기간: 증권신고서 수리일 이후부터 청약개시일까지

2. 청약일: 2021년 08월 06일 09시부터 16시까지

3. 청약 및 배정방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 FAX 또는 전자우편의 형태로 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약전 투자설명서를 교부받아야 한다.

① 교부장소: 인수단의 본ㆍ지점

② 교부방법: "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시: 2021년 08월 06일

④ 기타사항:

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하고, 전화ㆍ전신ㆍ모사전송, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 등의 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

다. 배정

① 수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"로 한다. 이하 같다.)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금액의 100%를 우선배정한다. 단, 우선배정 금액은 수요예측 참여자가 수요예측 결과에 따라 배정받은 금액과 청약금액 중 작은 금액으로 한다.

② "수요예측 참여자"의 총 청약금액이 발행금액 총액에 미달 된 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 최종 배정금액을 공제한 잔액을 청약일 당일 16시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있으며, 이 경우 다음의 방법에 따른다.

(i) 전문투자자 및 기관투자자: 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 일백억원 미만의 금액은 절사하며 잔여금액은 최대 청약자에게 배정한다. 단, 동순위 최대 청약자가 둘 이상인 경우에는 "대표주관회사"가 합리적으로 판단하여 배정한다.

(ii) 일반투자자: 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

③ 상기 제1호 내지 제3호의 배정에도 불구하고 미달금액이 발생하는 경우, 그 미달된 잔액에 대해서 "인수단"이 "인수비율"대로 안분하여 인수하기로 한다. 단, 최종 인수금액은 "인수단"과 협의하여 "대표주관회사"와 "발행회사"가 결정한다.

|

※ 관련법규 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016.6.28.> 다.「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다.이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

라. 상장신청예정일

(1) 상장신청예정일 : 2021년 08월 03일

(2) 상장예정일 : 2021년 08월 06일

마. 사채권교부예정일 및 교부장소

본 사채에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

사. 기타 모집 또는 매출에 관한 사항

(1) 본 사채에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

(2) 청약증거금은 본 사채의 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2021년 08월 06일에 "본 사채”의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다

(3) 본 사채의 원리금지급의무에 대하여는 "발행회사"가 전적으로 책임을 진다.

(4) 원금상환이나 이자지급을 이행하지 않을 경우 해당원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용한 연체이자를 지급한다. 단, 연체대출 최고이율이 사채이자율을 하회하는 경우에는 사채이자율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [ 제12회 ] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| NH투자증권(주) | 00120182 | 서울특별시 영등포구 여의대로 108 | 50,000,000,000 | 0.20% |

총액인수 |

| KB증권(주) | 00164876 | 서울시 영등포구 여의나루로 50 | 50,000,000,000 | 0.20% |

총액인수 |

나. 사채의 관리계약

| [ 제12회 ] | (단위 : 원) |

| 사채관리회사 | 주 소 | 관리금액 및 수수료 | 관리조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 관리금액 | 수수료 (정액) |

||

| 한국증권금융(주) | 00159643 | 서울특별시 영등포구 국제금융로8길 10 | 100,000,000,000 | 5,000,000 | - |

다. 특약사항

발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다.

1. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때

2. "발행회사"가 영업의 일부 또는 전부를 변경 또는 정지 또는 영업의 전부 또는 중요한 일부를 양도하고자 하는 때

3. "발행회사"의 영업목적의 변경

4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때

5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 발행회사의 중요한 자산 또는 영업의 전부 또는 중요한 일부를 양도할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때

6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때

7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회결의 등 내부 결의가 있은 때

8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때

9. "발행회사"가 발행회사의 영업에 중대한 영향을 미치는 다른 회사의 영업 전부 또는 일부를 양수하고자 하는 때

10. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때

Ⅱ. 증권의 주요 권리내용

1. 사채의 명칭, 주요 권리 내용, 발행과 관련한 약정 및 조건

가. 일반적인 사항

| (단위 : 원) |

| 회 차 | 금 액 | 만 기 일 | 연리이자율 | 옵션관련사항 |

|---|---|---|---|---|

| 제12회 무보증사채 | 100,000,000,000 | 2024년 08월 06일 | (주2) | - |

| 주1) 본 사채는 2021년 07월 29일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX를 통해 실시(단, 불가피할 경우 발행회사와 대표주관회사가 협의하여 수요예측 방법을 결정)하는 수요예측결과에 따라 결정할 예정입니다 |

| 주2) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사4사[한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)FN자산평가]에서 최종으로 제공하는 (주)메리츠금융지주 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.20%p. 를 가산한 이자율로 합니다. |

| 주3) 수요예측 결과에 따라 확정된 가산(차감)금리는 2021년 08월 02일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

(1) 당사가 발행하는 제12회 무보증사채는 무기명식 이권부 공모사채로서, 본 사채에는 Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다. 또한, 주식으로 전환될수 있는 전환청구권이 부여되어 있지 않습니다.

(2) 본 사채는 주식으로 전환될 수 있는 전환청구권이 부여되어 있지 않으며, '주식·사채 등의 전자등록에 관한 법률'에 따라 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물 사채권을 발행하지 아니합니다.

(3) 본 사채는 선순위로서 기발행된 당사의 무담보, 무보증 사채 및 기타 채무와 동순위에 있습니다.

나. 기한의 이익 상실에 관한 사항 ("사채관리계약서 제1-2조 14항")

당사가 본 사채의 발행과 관련하여 한국증권금융(주)와 맺은 사채관리계약과 관련하여 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을상실함을 선언할 수 있습니다. 기타 자세한 사항은 "사채관리계약서"를 참고하시기 바랍니다.("발행회사" 또는 "갑"은 (주)메리츠금융지주를 말하며 "을" 또는 "사채관리회사"는 한국증권금융(주)을 지칭합니다.)

|

14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “갑”은 즉시 본 사채에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “을”에게 이를 통지하여야 한다. (가) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함)이 파산 또는 회생절차개시의 신청을 한 경우 (나) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함) 이외의 제3자가 “갑”에 대한 파산 또는 회생절차개시의 신청을 하고 “갑”이 이에 동의(“갑” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “갑”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문 시 동의 의사 표명이 있는 경우에는 해당 심문 종결 시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “갑”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “갑”이 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “갑”이 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “갑”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “갑”이 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) 본 사채의 만기가 도래하였음에도 “갑”이 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “갑”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (아) 감독관청이 “갑”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우 ("중요한 영업"이라 함은 "갑"의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 "갑"이 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (자) "갑"이 본 사채 이외 사채에 관하여 기한의 이익을 상실한 경우 (차) "갑"이 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 “을”은 사채권자집회의 결의에 따라 “갑”에 대한 서면통지를 함으로써 “갑”이 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 본 사채에 의한 채무를 제외한 “갑”의 채무 중 원금 오백억원(₩ 50,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “갑”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “갑”이 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우 (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “갑”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “갑”이 (라) 기재 각 의무를 제외한 본 계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “을”이나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “갑”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 위 (다) 또는 (마)의 "갑"의 재산의 전부 또는 중요부분이라 함은 그 재산에 대한 강제집행(체납처분을 포함한다) 또는 담보권 실행이 이루어지는 경우 "갑"의 영업 또는 "본 사채"의 상환이 사실상 불가능할 정도의 주요 재산을 말한다. (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “을”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “갑”은 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “갑” 및 “을”에게 서면으로 통지함으로써 기 발생한 ‘기한이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한이익상실 원인사유’ 또는 새로 발생하는 ‘기한이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “갑” 및 “을”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다.)와 ㉡ ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생과 관련하여 “을”이 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “을”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “을”은 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본 계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 발행회사의 의무 및 책임("사채관리계약서 제2절")

| 구분 | 원리금지급 | 조달자금의 사용 | 담보권 설정제한 | 재무비율 등의 유지 | 지배구조변경 제한 |

|---|---|---|---|---|---|

| 내용 | 계약에서 정하는 시기와 방법에 따라 원리금 지급 (제2-1조) |

채무상환자금 (제2-2조, 제1-2조 제14호) |

일정 사유를 제외하고 본 사채의 상환 전까지 담보권설정 불가 (제2-4조) |

부채비율 200% 이하로 유지(별도재무제표) (제2-3조) |

지배구조 변경 불가 (최대주주 변경) (제2-5조의 2) |

| 구분 | 자산의 처분제한 | 사채관리계약 이행상황보고서 | 사채관리회사에 대한 보고 및 통지의무 |

발행회사의 책임 |

|---|---|---|---|---|

| 내용 | 한 회계년도에 자산총계 70% 이상(별도재무제표)의 자산을 매매, 양도, 임대 기타 처분 불가 (제2-5조) |

사업보고서 및 반기보고서 제출일로부터 30일 이내에 사채관리계약이행상황보고서를 작성하여 제출 (제2-6) |

사업보고서, 분/반기보고서, 주요사항보고서 제출시 통지, 기한이익상실사실 , 후순위 특약 사유 발생 등 (제2-7조) |

허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 손해를 발생시킬시 배상책임 제(2-8조) |

"발행회사" 또는 "갑"은 (주)메리츠금융지주를 말하며 "을" 또는 "사채관리회사"는 한국증권금융(주)를 지칭합니다.

|

제2-1조(발행회사의 원리금지급의무) ② “갑”은 원리금지급의무를 이행하기 위하여 ‘본 사채에 관한 지급대행계약’에 따라 지급대행자인 (주)우리은행 여의도중앙기업영업지원팀 에게 기한이 도래한 원금과 이자를 지급할 수 있는 지급자금을 예치하여야 하고, “갑”은 이를 “을”에게 통지하여야 한다. ③ “갑”이 원금 또는 이자지급의무를 이행하지 아니한 때에는 동 연체금액에 대하여 제1-2조 제11호에서 규정한 연체이자를 지급하여야 하며, 이 경우 연체이자는 지급할 날(본 계약 제1-2조 제14호에 따라 기한이익이 상실된 경우에는 기한이익상실에 따른 변제기일)로부터 기산하여 이를 실제 지급한 날의 직전일 까지 계산 한다. 제2-2조(조달자금의 사용) ② “갑”은 금융위원회에 증권발행실적보고서를 제출하는 경우 지체 없이 그 사실을 “을”에게 통지하여야 한다. 제2-3조(재무비율 등의 유지) “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지, 다음 각 호 사항을 이행하여야 한다. 1. “갑”은 부채비율을 200% 이하로 유지하여야 한다. (동 재무비율은 별도재무제표를 기준으로 한다.) 단, "갑"의 최근 보고서상 부채비율은 33.76%, 부채규모는 525,459,609,151원이다. 제2-4조(담보권설정등의제한) ① “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “갑” 또는 타인의 채무를 위하여 “갑”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니된다. 다만, 본 사채의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “을”이 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. ② 제1항은 다음 각 호의 경우에는 적용되지 않는다. 1. 자산의 구입대금을 조달할 목적으로 부담한 차입금채무를 담보하는 당해 자산상의 ‘담보권’ 2. 이행보증을 위한 담보제공이나 보증증권의 교부 3. 유치권 기타 법률에 의하여 설정되는 ‘담보권’ 4. 본 사채 발행 이후 지급보증 또는 ‘담보권’이 설정되는 채무의 합계액이 최근 보고서상 ‘자기자본’의 400%를 넘지 않는 경우(동 재무비율은 별도재무제표를 기준으로 한다.) 단, "갑"의 최근 보고서상 설정된 지급보증 또는 담보권이 설정된 채무의 합계액은 650,000,000,000원이며 이는 "갑"의 최근 보고서상 '자기자본'의 41.76%이다. 5. 예외규정에 의하여 허용된 피담보 채무의 차환, 연장 또는 갱신에 의하여 발생하는 ‘담보권’ 및 타인의 채무를 위한 지급보증으로서, 당초의 피담보채무 및 지급보증금액이 증가하지 않는 경우 6. 프로젝트나 계약의 입찰에 응찰하거나 양해각서 체결을 하는 경우 그 성실 진행을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 7. 기업 인수업무 등을 추진함에 있어 실사의 성실 진행 등을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 8. 발행사가 속한 업종의 필수 가입 자율규제협회나 강제가입단체의 규약상 통상적으로 제공하여야 하는 담보나 보증 9. 본 사채관리계약 체결 전에 이미 존재하는 담보권 또는 지급보증의 갱신에 의해 발생하는 담보권 또는 지급보증으로서 당초의 피담보채무금액이 증가하지 않는 경우 ③ 제1항에 따라 본 사채를 위하여 담보가 제공되는 경우에는, 관계법령에서 허용되는 범위 내에서 “을” 또는 “을”이 지명하는 자가 본 사채권자를 위하여 당해 담보를 보유하고 실행한다. “을” 또는 “을”이 지명하는 자의 이러한 담보보유 및 실행에 소요되는 합리적인 필요비용은 “갑”이 부담하며 “을”의 요청이 있는 경우 “갑”은 이를 선지급 하여야 한다. ④ 전항의 경우, 목적물의 성격상 적합한 경우 “을”은 해당 담보를 담보 목적의 신탁 등의 방법으로 신탁회사 등으로 하여금 이를 수탁처리 하게 할 수 있다. 제2-5조(자산의 처분제한) ② “갑”은 매매,양도,임대 기타 처분에 의하여 획득한 현금으로 채무를 상환하는 경우 본 사채보다 선순위채권을 대상으로 하여야 한다. ③ 제1항의 처분 제한은 다음의 경우 적용되지 아니한다. 1. “갑”의 일상적이고 통상적인 업무 중 일부가 금융자산의 취득과 처분 등의 업무인 경우 시장거래, 약관에 의한 정형화된 거래 등 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 통상 업무로서의 금융자산의 처분 2. 정당한 공정가액 기타 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 재고 자산의 처분 제2-5조의2(지배구조변경 제한) 가. 법 제147조에 의한 보고사항을 통해 확인 가능한 경우로서 경영권 지배목적이 아닌 경우 나. 「기업구조조정 촉진법」,「채무자 회생 및 파산에 관한 법률」또는 채권자간 별도 약정 등에 의거 기업구조조정이나 회생을 위하여 실행된 출자전환 등에 따라 지배구조가 변경되는 경우 다. 예금자보호법에 의한 예금보험공사가 「예금자보호법」, 「채무자 회생 및 파산에 관한 법률」, 「금융산업 구조개선에 관한 법률」, 「공적자금관리특별법」에 따라 부실금융회사 정리 등 업무, 공적자금 회수 업무 등을 수행하는 과정에서 지배구조가 변경되는 경우 라. 「예금자보호법」에 의한 예금보험공사 또는 정리금융회사가 보유지분을 매각하여 지배구조가 변경되는 경우 “갑”이 법 제159조 또는 제160조에 따라 최근 제출한 보고서상 최대주주(조정호) 지분율은 72.17% 이다. 제2-6조(사채관리계약이행상황보고서) ② 제1항의 [사채관리계약이행상황보고서]에는 “갑”의 외부감사인이 [사채관리계약이행상황보고서]의 내용에 사실과 상위한 사항이 없는가를 확인한 확인서 및 관련증빙자료를 첨부하여야 한다. 단,[사채관리계약이행상황보고서]의 내용이 "갑"의 외부감사인이 작성한 직전 기말 또는 반기 감사보고서(검토보고서)의 내용과 일치하거나 동 보고서의 내용에서 확인될 수 있는 경우에는 위 확인서의 제출을 감사보고서(검토보고서)의 제출로 갈음할 수 있다. ③ “갑”은 제1항의 [사채관리계약이행상황보고서]에 “갑”의 대표이사, 재무담당책임자가 기명날인하도록 하여야 한다. ④ “을”은 사채관리계약이행상황보고서를 “을”의 홈페이지에 게재하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ② “갑”이 법 제161조의 규정에 의하여 신고를 하여야 하는 때에는 신고의무 발생일에 지체 없이 신고한 내용을 “을”에게 통지하여야 한다. ③ “갑”은 ‘기한이익상실사유’의 발생 또는 ‘기한이익상실 원인사유’가 발생한 경우에는 지체 없이 이를 “을”에게 통지하여야 한다. ④ “갑”은 본 사채 이외의 다른 금전지급채무에 관하여 기한이익을 상실한 경우에는 이를 “을”에게 즉시 통지하여야 한다. ⑤ “을”은 단독 또는 공동으로 ‘본 사채의 미상환액’의 10분의1 이상을 보유하는 사채권자가 요구하는 경우에는 관계법령의 위반이 없는 이상 “갑”으로부터 제공받은 자료 및 정보의 사본을 요구일로부터 7일 이내에 교부하여야 한다. 제2-8조(발행회사의 책임) |

2. 사채관리회사에 관한 사항

가. 사채관리회사의 사채관리 위탁조건

| [ 제12회 ] | (단위 : 원) |

| 사채관리회사 | 주 소 | 관리금액 및 수수료 | 관리 조건 |

||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 관리금액 | 수수료 (정액) |

||

| 한국증권금융(주) | 00159643 | 서울특별시 영등포구 국제금융로8길 10 | 100,000,000,000 | 5,000,000 | - |

나. 사채관리회사와 주관회사 또는 발행회사와의 거래 관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

(1) 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구 분 | 해당 여부 | |

|---|---|---|

| 주주 관계 | 사채관리회사가 발행회사의 최대주주 또는 주요주주 여부 | 해당 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원겸임 관계 | 사채관리회사의 임원과 발행회사 임원 간 겸직 여부 | 해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 | 해당 없음 |

| 기타 이해관계 | 사채관리회사와 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 | 해당 없음 |

(2) 사채관리회사의 사채관리 실적

| (기준일: 2021년 07월 22일) | (단위: 건, 억원) |

| 구 분 | 실 적 | |||||

|---|---|---|---|---|---|---|

|

2017년 |

2018년 | 2019년 | 2020년 | 2021년 (~2021.07.22) |

계 | |

| 계약체결 건수 | 115건 | 125건 | 131건 | 117건 | 74건 | 515건 |

| 계약체결 위탁금액 | 22조 2.190억원 | 24조 2,580억원 | 30조 440억원 | 29조 484억원 | 19조 2,570억원 | 124조 8,264억원 |

(3) 사채관리회사 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국증권금융(주) | 회사채관리팀 | 02-3770-8556 |

다. 사채관리회사의 권한("사채관리계약서 제4-1조, 제4-2조")

"갑" 또는 "발행회사"는 (주)메리츠금융지주를 지칭하며, "을" 또는 "사채관리회사"는 한국증권금융(주)를 지칭합니다.

|

제4-1조(사채관리회사의 권한) 1. 원금 및 이자의 지급의 청구, 이를 위한 소제기 및 강제집행의 신청 2. 원금 및 이자의 지급청구권을 보전하기 위한 가압류, 가처분 등의 신청 3. 다른 채권자에 의하여 개시된 강제집행절차에서의 배당요구 및 배당이의 4. 파산, 회생절차 개시의 신청 5. 파산, 회생절차 개시의 신청에 관한 재판에 대한 즉시항고 6. 파산, 회생절차에서의 채권의 신고, 채권확정의 소제기, 채권신고에 대한 이의, 회생계획안의 인가결정에 대한 이의 7. “갑”이 다른 사채권자에 대하여 한 변제, 화해 기타의 행위가 현저하게 불공정한 때에는 그 행위의 취소를 청구하는 소제기 및 기타 채권자취소권의 행사 8. 사채권자집회의 소집 및 사채권자집회 결의사항의 집행(사채권자집회결의로써 따로 집행자를 정한 경우는 제외) 9. 사채권자집회에서의 의견진술 10. 기타 사채권자집회결의에 따라 위임된 사항 ② 제1항의 행위 외에도 “을”은 본 사채의 원리금을 지급받거나 채권을 보전하기 위하여 필요한 재판상, 재판외의 행위를 할 수 있다. ③ “을”은 다음 각 호의 사항에 대해서는 사채권자 집회의 유효한 결의가 있는 경우 이에 따라 재판상, 재판외의 행위로서 이를 행할 수 있다. 1. 본 사채의 발행조건의 사채권자에게 불이익한 변경 : 본 사채 원리금지급채무액의 감액, 기한의 연장 등 2. 사채권자의 이해에 중대한 관계가 있는 사항 : “갑”의 본 계약 위반에 대한 책임의 면제 등 ④ 본 조에 따른 행위를 함에 있어서 “을“이 지출하는 모든 비용은 이를 “갑”의 부담으로 한다. ⑤ 전 항의 규정에도 불구하고 “을”은 “갑”으로부터 본 사채의 원리금 변제로서 지급받거나 집행, 파산, 회생절차 등을 통해 배당 받은 금원에서 자신이 지출한 전항의 비용을 최우선적으로 충당할 수 있다. 이 경우 “을”의 비용으로 충당된 한도에서 사채권자들은 “갑”으로부터 본 사채에 대해 유효한 원리금의 지급을 받지 아니한 것으로 보며 해당 금액에 대하여 사채권자는 여전히 “갑”에 대한 사채권자로서의 권리를 보유한다. 만일, 제1항 본문 후단에 따른 “을”의 비용 선급 등 요청에 따라 해당 비용을 선급하거나 대 지급한 사채권자가 있는 경우 그 실제 지급된 금액의 범위에서 본 항에 의한 “을”의 비용 우선 충당 권리는 해당 금원을 선급 또는 대 지급한 사채권자들에게 그 실제 지출한 금액의 비율에 따라 안분비례 하여 귀속한다. ⑥ “갑” 또는 사채권자의 요구가 있는 경우 “을”은 본 조의 조치와 관련하여 지출한 비용의 명세를 서면으로 제공하여야 한다. ⑦ 본 조에 의한 행위에 따라 “갑”으로부터 지급 받는 금원이 있거나 집행, 파산, 회생절차 등을 통해 배당 받은 금원이 있는 경우, “을”은 이로부터 제5항에 따라 우선 충당할 권리가 있는 비용에 이를 충당하고(만일 대 지급한 사채권자가 있는 경우에는 그 증빙을 받아 해당 사채권자에게 그 대 지급한 금원을 지급한다) 나머지 금원은 이를 선량한 관리자의 주의로서 보관한다. ⑧ “을”은 제7항에 따라 보관하게 되는 금원(이하 이 조에서 “보관금원”)이 발생하는 경우, 즉시 사채권자들로 하여금 자신의 사채에 기한 권리를 신고하도록 공고 하여야 한다. 이 경우 권리의 신고기간은 1개월 이상이어야 한다. 만일, “갑”이 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 있는 경우 그 실제 지급이나 배당을 수령한 즉시 “을”은 이를 공고 하여야 한다. ⑨ 전항 기재 권리 신고기간 종료시 "을"은 신고된 각 사채권자에 대해, 제7항의 보관금원을 "본 사채의 미상환잔액"에 따라 안분비례 하여 사채 권면이나 전자증권법 제39조에 따른 소유자증명서(이하 “소유자증명서”라 한다)와의 교환으로써 해당 금원을 지급한다. 만일, "갑"이 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 예정 되어 있거나 합리적으로 예상되는 경우 "을"은 교부받은 사채권이나 소유자증명서에 지급하는 금액을 기재하거나 이 뜻을 기재한 별도 서면을 첨부하고 기명날인하여 이를 해당 사채권자에게 반환하며, 해당 사채를 보유하는 사채권자가 차회에 추가적인 지급을 받고자 하는 경우 반드시 이와 같이 "을"이 기재한 지급의 뜻이 기재되거나 그와 같은 뜻이 기재된 문서가 첨부된 사채권이나 소유자증명서를 다시 "을"에게 교부하여야 한다. ⑩ 사채 미상환 잔액을 산정함에 있어 "을"이 사채권자가 제공한 소유자증명서나 사채권을 신뢰하여 이를 기초로 보관금원을 분배한 경우 "을"은 이에 대해 과실이 있지 아니하다. ⑪ 신고기간 종료시까지 해당 사채권자가 권리를 신고하지 아니하거나 권리신고를 하고도 이후 사채권이나 소유자증명서를 교부하고 지급을 신청하지 아니한 경우 해당 사채권자에게 지급될 금원은 이를 공탁할 수 있다. ⑫ 보관금원에 대해 보관기간 동안의 이자 발생하지 아니하며 “을”은 이를 지급할 책임을 부담하지 아니 한다. 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) 1. “갑”이 본 계약을 위반하였거나 위반하였다는 합리적 의심이 있는 경우 2. 기타 본 사채의 원리금지급에 관하여 중대한 영향을 미친다고 합리적으로 판단되는 사유가 발생하는 경우 ② 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 과반수이상을 보유한 사채권자가 제1항 각 호 소정의 사유를 소명하여 “을”에게 서면으로 요구하는 경우 “을”은 제1항의 조사를 하여야 한다. 다만, “을”이 “갑”의 잔존 자산이나 자산의 집행가능성 등을 고려하여 조사나 실사의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없거나 사채권자의 소명 내용이 합리적인 근거를 결하였음을 독립적인 회계 또는 법률자문 결과, 기타 객관적인 자료를 근거로 소명하는 경우 “을”은 사채권자집회에서의 결의 또는 해당 요청을 하는 사채권자에게, 해당 조치 수행에 필요한 비용의 선급이나 그 지급의 이행보증 기타 소요 비용 충당에 필요한 합리적 보장을 제공할 것을 요청할 수 있고 그 실현 시까지 상기 지시에 응하지 아니할 수 있다. ③ 제2항에 따른 사채권자의 요구에도 불구하고 “을”이 조사를 하지 아니하는 경우에는 제2항의 규정 여하에 불구하고, 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2 이상을 보유한 사채권자의 동의를 얻어 사채권자는 직접 또는 제3자를 지정하여 제1항의 조사를 할 수 있다. ④ 제1항 내지 제3항의 규정에 의한 “을”의 자료제공요구 등에 따른 비용은 “갑”이 부담한다. 다만, 해당 조사나 자료요구 및 실사 등은 합리적인 범위에 의한 것이어야 하며 이를 초과할 경우의 비용에 대하여는 “갑”이 이를 부담하지 아니한다. ⑤ “갑”의 거절, 방해, 비협조 혹은 자료 미제공 등으로 인한 조사나 실사 미진행시 “을”은 이에 대하여 책임을 부담하지 아니한다. ⑥ 본 조의 자료제공요구나 조사, 실사 등과 관련하여 “갑”이 상기 제1항 각 호 소정의 사유에 해당하지 아니함을 증빙하거나 자료 등을 공개하지 아니할 법규적인 의무가 있음을 증빙할 수 있는 합리적인 근거 없이 자료제공, 조사 혹은 실사에 대한 협조를 거절하거나, 이를 방해한 경우 이는 “갑”의 이 계약상의 의무위반을 구성한다. |

라. 사채관리회사의 의무 및 책임("사채관리계약서 제4-3조, 제4-4조")

"갑" 또는 "발행회사"는 (주)메리츠금융지주를 지칭하며, "을" 또는 "사채관리회사"는 한국증권금융(주)를 지칭합니다.

|

제4-3조(사채관리회사의 공고의무) ② 제1-2조 제14호 가목 (1)에 따라 “갑”에 대하여 기한이익이 상실된 경우에는 “을”은 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나 “갑”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “을”이 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제14호 가목 (2)에 따라 ‘기한이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “을”은 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “을”은 “갑”에게 본 계약 제1-2조 제14호 라목에 따라 조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “을”이 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. 제4-4조(사채관리회사의 의무 및 책임) ② “을”은 선량한 관리자의 주의로써 본 계약상의 권한을 행사하고 의무를 이행하여야 한다. ③ “을”이 본 계약이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

마. 사채관리회사의 사임 등 변경에 관한 사항("사채관리계약서 제4-6조")

"갑" 또는 "발행회사"는 (주)메리츠금융지주를 지칭하며, "을" 또는 "사채관리회사"는 한국증권금융(주)를 지칭합니다.

|

제4-6조(사채관리회사의 사임) ② 사채관리회사가 존재하지 아니하게 된 때에는 “갑”과 사채권자집회의 일치로써 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “을”이 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “을”은 “갑”과 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “을”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 본 계약상 규정된 모든 권한과 의무를 가진다 |

바. 기타 사항

사채관리회사인 한국증권금융(주)는 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 첨부된 사채관리계약서를 참고하시기 바랍니다.

Ⅲ. 투자위험요소

1. 사업위험

| 가. 금융지주회사로서의 위험 당사는 금융지주회사로 금융지주회사는 관련 법률에 의해 자회사에 대한 자금지원, 자회사에 대한 출자지원 및 관리 등 자회사의 경영관리 업무와 그에 부수하는 업무 외에 다른 영리 목적의 업무를 영위할 수 없습니다. 따라서 자회사의 경쟁력 및 영업실적에 의해 회사의 경쟁력과 수익에 직접적인 영향을 받습니다. 증권신고서 제출일 기준 당사의 자회사는 메리츠화재해상보험(주), 메리츠증권(주) 등 4개사이며, 당사의 위험을 검토하기 위해서는 자회사 및 주요 종속회사의 영업 현황에 대한 포괄적인 검토가 필요하오니 투자 시 유의하여 주시기 바랍니다. |

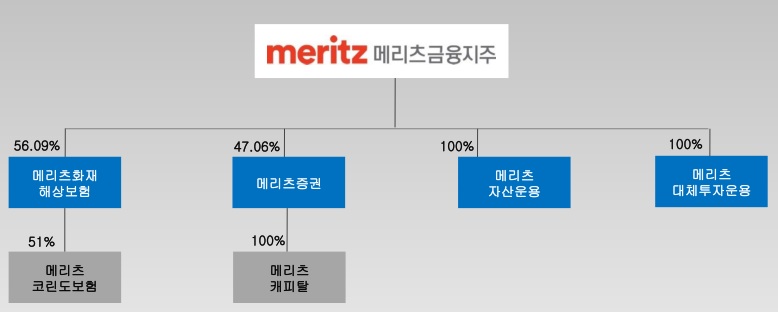

당사는 2011년 3월 국내 최초의 보험지주회사로 설립된 금융지주회사로서 종속회사등에 대한 지배 내지 경영관리, 자회사에 대한 출자 또는 자회사 등에 자금지원을 위한 자금조달, 자회사 등과의 공동상품의 개발ㆍ판매 및 설비ㆍ전산시스템 등의 공동 활용 등을 위한 사무지원, 기타 인ㆍ허가를 요하지 아니하는 업무 등 자회사의 경영관리업무와 그에 부수하는 업무를 영위합니다. 이를 제외하고 당사는 영리를 목적으로 하는 다른 업무를 영위할 수 없습니다.

금융지주회사의 주요 수익은 자회사 배당금 등으로 구성됩니다. 금융지주회사는 종속 자회사 각 사의 경영성과에 의해 실적이 산출되며, 종속 자회사들의 대외 경쟁력이 금융지주회사의 핵심 경쟁요소입니다. 당사의 주력 자회사는 손해보험사, 증권사 등 금융회사이며, 각 금융자회사의 경쟁력에 따라 당사의 경쟁력과 수익이 결정됩니다. 금융 자회사들에 대한 금융지주사의 지분율이 반영되어 배당수익 규모가 결정됩니다.

| [ 금융지주회사의 주요 자회사 지분율 현황 ] | |

| (단위 : %) | |

| 구분 | 지분율 | 구분 | 지분율 | 구분 | 지분율 | 구분 | 지분율 |

|---|---|---|---|---|---|---|---|

| 신한금융지주 | KB금융지주 | 농협금융지주 | BNK금융지주 | ||||

| 신한은행 | 100.0 | 국민은행 | 100.0 | 농협은행 | 100.0 | 부산은행 | 100.0 |

| 신한금융투자 | 100.0 | KB증권 | 100.0 | 농협생명보험 | 100.0 | 경남은행 | 100.0 |

| 신한생명보험 | 100.0 | KB손해보험 | 100.0 | NH투자증권 | 49.1 | BNK캐피탈 | 100.0 |

| 구분 | 지분율 | 구분 | 지분율 | 구분 | 지분율 | 구분 | 지분율 |

|---|---|---|---|---|---|---|---|

| 하나금융지주 | DGB금융지주 | JB금융지주 | 한국투자금융지주 | ||||

| 하나은행 | 100.0 | 대구은행 | 100.0 | 광주은행 | 100.0 | 한국투자증권 | 100.0 |

| 하나금융투자 | 100.0 | 하이투자증권 | 87.9 | 전북은행 | 100.0 | 한국투자저축은행 | 100.0 |

| 하나캐피탈 | 85.0 | DGB생명보험 | 100.0 | JB우리캐피탈 | 100.0 | 한국투자캐피탈 | 100.0 |

| 주) 주요 자회사 : 최근사업연도 자산총액 상위 3개사 |

| (출처 : 각사 FY2021.1Q 분기보고서) |

당사의 위험을 검토하기 위해서는 당사의 자회사의 영업 현황에 대한 포괄적인 검토가 필요하오니 투자 시 유의하여 주시기 바랍니다.

당사 자회사가 영위하고 있는 주요 부문별 현황은 아래와 같습니다.

| [ 당사의 계열회사 현황 ] | |

| (단위 : 백만원, %) | |

| 자회사 | 주요 사업 | 지분율 | 자산 | 부채 | 자본 | 영업수익 | 분기순손익 |

|---|---|---|---|---|---|---|---|

| 메리츠화재해상보험(주) | 보험업 | 56.09 | 25,516,699 | 23,187,093 | 2,329,606 | 2,936,722 | 131,986 |

| 메리츠증권(주) | 금융투자업 | 47.06 | 46,903,168 | 42,138,734 | 4,764,434 | 4,837,617 | 211,698 |

| 메리츠자산운용(주) | 금융업 | 100.00 | 69,208 | 35,929 | 33,279 | 4,960 | 1,402 |

| 메리츠대체투자운용(주) | 전문사모집합투자업 | 100.00 | 14,485 | 3,337 | 11,148 | 1,710 | 736 |

| (출처 : (주)메리츠금융지주 FY2021.1Q 검토보고서) 주) 메리츠종합금융증권(주)는 2020년 4월 6일 사명을 메리츠증권(주)으로 변경하였습니다. |

| 가-1. 손해보험업 사업 위험(메리츠화재해상보험(주)) 2021년 1분기말 기준 손해보험시장은 전년 동기 대비 5.4% 성장하여 약 23.3조원의 원수보험료를 거수하였습니다. 하지만 장기보험의 성장률 둔화가 지속될 경우 당사의 수익성 또한 악화될 수있습니다. 한편 손해보험업은 내수산업 성격을 띠고 있어 국내 경기 변동에 영향을 크게 받습니다. 글로벌 경기 변동에 민감한 국내 경기의 특성을 고려할때, 미국 등 선진국의 통화정책,중동과 유럽의 정치적 불안정 등 글로벌 경제의 불확실성에 따라 국내경기의 회복 및 경제성장이 제한될 가능성이 있으며, 이 경우 당사의 수익성이 악화될 가능성을 배제할 수 없으니, 투자 시 유의하여 주시기 바랍니다. |

손해보험업은 미국의 금리인상 시점 등과 같은 외부 변수들에 민감하게 반응하는 산업 특성을 가지고 있습니다. 손해보험 중 자동차보험은 계절의 변동에 의해 영향을 받으며, 통상 겨울에 타계절 대비 손해율이 상승하는 경향을 보이고 있고, 일정한 주기로 손해율의 상승과 하락이 반복되는 특징을 보이고 있습니다. 일반보험은 계절에 의한 영향이 상대적으로 적으며, 업종 및 지리적 특성이 큰 영향을 주는 보험종목입니다. 장기손해보험 중 건강보험은 개인의 연령, 성별, 직업 등에 의해 영향을 받는 특성을 가지고 있습니다. 손해보험은 미래의 위험 발생 가능성을 현재가치로 환산하여 보험료에 반영하는 사업으로 핵심 성공요소는 사회전반에 나타나는 각종 리스크를 선제적으로 관리하는 능력과 리스크를 정확하게 예측하고 분석하여 보험료에 반영할 수 있는 전문역량이라고 할 수 있습니다. 최근 세계적으로 대형 자연재해로 인한 피해가 증가하고 있어,이에 대한 리스크 관리 및 분산을 위한 보험사의 연구와 노력이 지속되고 있습니다.

2021년 1분기말 기준(손해보험협회 최근 업데이트 기준) 손해보험 업계에는 11개의 국내 일반손보사, 3개의 국내 전업손보사, 16개의 외국계 손보사들이 원수 또는 재보험 영업을 영위 중입니다. 2021년 1분기말 기준 손해보험시장은 전년 동기 대비 5.4% 성장하여 약 23.3조원의 원수보험료를 거수하였습니다. 연간 원수보험료는 세부적으로는 일반보험, 자동차보험 및 장기보험이 각각 8.55, 6.3%, 4.5% 증가하였습니다.

| [ 손해보험 보험종목별 원수보험료 규모 및 성장률 추이 ] |

| (단위 : 백만원,%) |

| 연도 | 일반보험 | 자동차보험 | 장기보험 | 합계 | ||||

|---|---|---|---|---|---|---|---|---|

| 원수보험료 | 성장률 | 원수보험료 | 성장률 | 원수보험료 | 성장률 | 원수보험료 | 성장률 | |

| FY2021.1Q | 3,177,859 | 8.5 | 4,959,061 | 6.3 | 15,170,818 | 4.5 | 23,307,736 | 5.4 |

| FY2020.1Q | 2,928,672 | 16.6 | 4,666,754 | 9.6 | 14,521,981 | 5.2 | 22,117,407 | 7.5 |

| FY2020 | 10,669,173 | 8.3 | 19,612,844 | 11.6 | 58,914,562 | 4.5 | 89,196,579 | 6.4 |

| FY2019 | 9,850,433 | 3.9 | 17,567,684 | 5.1 | 56,390,108 | 4.3 | 83,808,225 | 4.4 |

| FY2018 | 9,476,947 | 6.3 | 16,720,193 | -0.8 | 54,089,851 | 2.5 | 80,286,991 | 2.2 |

| FY2017 |

8,911,729 | 4.8 | 16,857,293 | 2.8 | 52,788,679 | 2.2 | 78,557,701 | 2.6 |

| FY2016 |

8,503,194 | 2.6 | 16,405,252 | 9.4 | 51,649,508 | 2.1 | 76,557,954 | 3.6 |

| FY2015 | 8,287,900 | 1.8 | 14,991,429 | 10.7 | 50,601,177 | 4.3 | 73,880,506 | 5.2 |

| FY2014 | 8,142,406 | -0.3 | 13,548,421 | 5.2 | 48,512,732 | 5.3 | 70,203,559 | 4.6 |

| FY2013 | 6,165,271 | 1.4 | 9,739,458 | 1.1 | 34,687,366 | 5.6 | 50,592,095 | 4.2 |

| FY2012 | 8,077,294 | 11.7 | 12,841,610 | -1.5 | 44,338,484 | 17.5 | 65,257,388 | 12.5 |

| FY2011 | 7,228,736 | 14.9 | 13,042,900 | 5.1 | 37,723,888 | 23.1 | 57,995,524 | 17.5 |

| 주1) 일반보험 = 화재 + 해상 + 보증 + 특종 |

| 주2) 장기보험 = 장기 + 개인연금 |

| 주3) FY2013 원수보험료 및 비중은 2013년 04월 ~ 2013년 12월 실적 기준, 성장률은 전년 동기대비 |

| (출처 : 손해보험협회 월간손해보험통계) |

한편, 미래의 위험발생에 대한 경제상의 불안정성을 제거, 경감하기 위한 상품이라는손해보업상품의 특성으로 인하여 손해보험업은 내수산업 성격을 띠고 있어 국내 경기 변동에 영향을 크게 받습니다.

국내 경제는 수출과 수입의 비중이 GDP의 100%가 넘는 대외의존도가 높은 구조이며, 자본시장 역시 대외에 전면 개방되어 있습니다. 이에 따라 국내 실물경제는 글로벌 경제 변동에 따라 많은 영향을 받고 있으며, 실물경제의 영향을 받는 금융산업 역시 대외 변수에 큰 영향을 받고 있습니다.

2017년 보호무역과 감세 정책으로 해외로 떠났던 미국 기업들이 미국으로 복귀하면서 미국 경제는 완전고용 달성 및 2%대 물가 안정 수준을 보이며, 2018년 2분기 GDP 성장률은 연환산 3.5%를 달성하였습니다. 이러한 경기회복세 속에서 주요국 통화당국은 통화정책 정상화 움직임을 보였으며, 미 연준은 FOMC에서 2018년에만 총 네 차례의 기준금리 인상을 단행하였고 이후, 2019년 7월 FOMC 전까지 2.25%~2.50% 수준을 유지해왔습니다.

하지만 미국은 2018년 2분기 GDP 성장률(전기비 연율)이 3.5%를 기록한 뒤 3분기 2.9%, 4분기 1.1%로 급격히 하락하는 모습을 보였습니다. 2019년 1분기 GDP 성장률은 연환산 3.1%를 달성하였으나, 일부 경제지표 부진, 미-중 무역갈등 악화 및 글로벌 경기둔화를 주된 원인으로 2019년 2분기에는 GDP성장률이 2.1%를 보이면서 경제성장률이 하향세를 보이고 있습니다.

이러한 배경 속에 시장에서는 2019년 7월 FOMC에서 금리 인하 후, 국내에서도 8월인하를 단행할 것이라는 컨센서스가 형성되었으나 미중 무역분쟁이 지속되는 가운데 한일 무역마찰이 발생하는 등 대외여건 악화, 물가상승률 부진 등 영향으로 예상을 뒤집고 한국은행 금융통화위원회는 2019년 7월 기준금리를 1.75%에서 1.50%로 선제적으로 하향 조정하였습니다. 한편, 2018년말 2019년 총 2~3회의 정책금리 인상을 단행할 것이라고 전망되었던 미국은 미중 무역분쟁 지속으로 경제성장 회복 속도가 둔화되며 오히려 2019년 07월 31일(현지시간) 정책금리를 인하(2.25~2.50%→2.00~2.25%)하였고, 주요국 통화정책 역시 보다 완화적으로 전환되었습니다.

한국은행은 2019년 8월 기준금리를 1.50%로 동결하였으나, 인하 소수의견이 등장하였고 채권시장 전문가들은 2019년 4분기 추가 기준금리가 인하될 것으로 예상했습니다. 이에 따라 2019년 10월 한국은행 금통위는 동결 소수의견에도 불구하고 기준금리를 1.50%에서 1.25%로 인하하면서 역대 최저금리 수준이 되었습니다. 한편, 2019년 9월 FOMC는 고용시장과 경제활동이 견조한 모습을 보이고 있지만, 향후 경제전망에 영향을 줄 수 있는 글로벌 경기여건과 낮은 인플레이션 압력 등을 고려해 정책금리를 인하(2.00~2.25%→1.75~2.00%)하였습니다. 지난 7월 FOMC에서 2008년 12월 이후 처음으로 금리인하에 나선 이후 연속적인 금리인하입니다. 이로써 국내뿐만 아니라 채권시장에서 금리 변동성이 지속되었습니다.

2020년에 들어서 2월부터 불거진 신종 코로나바이러스(COVID-19) 전염병 확산에 대한 우려로 글로벌 안전자산 선호가 심화되면서 국내외 시장금리의 하락세가 지속되고 있습니다. 2월 통계청의 산업활동동향 자료에 따르면 제조업을 비롯하여 다양한 산업에서의 실적악화 등 경기에 대한 불확실성이 가시화되는 가운데, 최근 미국 연방공개시장위원회(FOMC)는 3월 17~18일 예정된 정례회의에 앞서 3일에 긴급회의를 열어 기준금리를 1.00~1.25%로 0.5%p. 인하하였으며, 이후 15일 0~0.25%로 1.0%p. 재차 인하하며 예정되었던 연방공개시장위원회(FOMC)를 취소했습니다. 이와 같은 미국의 기준금리 인하는, 연준이 1994년 통화정책을 공개한 이후, 연방공개시장위원회(FOMC)를 앞두고 전격적인 두차례 금리 인하는 유례없는 파격적인 결정이었던 만큼 현재 글로벌 경기 악화의 심각성을 보여주고 있습니다.

미국 연방준비제도(Fed)는 2020년 7월 FOMC에서 기준금리를 현행 연 0.00~0.25%로 동결했습니다. 이에 한국은행은 2020년 4월 예정된 금통위에 앞서 3월 임시 금통위를 개최, 0.5%p를 인하하며 0.75%로 사상 처음 0%대로 진입했으며, 2020년 5월 금통위를 통해 기준금리를 추가로 0.25% 인하하며 증권신고서 작성일 현재 한국의 기준금리는 0.50%입니다. 향후 한국의기준금리 추가 인하는 연준의 마이너스 금리 도입이 전제되어야 할 것으로 예상되고 있으며, 연준의 마이너스 금리에 대한 부정적 견해를 고려시 국내 금리 추가 인하에는 부담감이 존재하는 상황입니다.

향후 FOMC의 금리인하 없이 한국은행의 추가적인 금리인하는 없을 것으로 예상되나, 이와 별개로 코로나19의 재확산 지속, 2021년 2월 이후 미국채 금리가 급등하는 등 최근 시장금리에 대한 변동성이 확대되고 있습니다. 최근의 금리 상승은 상당부분 경기 회복을 반영하는 것이기 때문에 진압해야 할 대상이 아니라 오히려 2020년 공격적 완화 정책의 결과물로 볼 수 있지만, 그럼에도 불구하고 시장이 우려하는 이유는 최근 금리 상승에 경기 개선뿐 아니라 긴축에 대한 우려도 반영되고 있기 때문입니다. 미 연준은 2023년까지 금리 인상은 없다고 강조하고 있고, 한국은행은 2021년 국내 경제가 완만히 회복될 것으로 전망하나 국내외 코로나19 확산 정도와 백신 상용화 시기 등 향후 회복세에 대한 불확실성이 높아 경제 회복세가 안정화될 때까지 완화적인 기준금리 기조를 유지할 것이라고 밝혔습니다.

이처럼 현재 글로벌 경기 악화는 신종 전염병에 따른 것으로 바이러스 종식 시 회복될 것으로 전망되고 있으나, 예상보다 바이러스의 종식이 지연되어 현재의 경기 침체상태가 지속될 시에는 주요 선진국들의 경기 회복세 및 유가 변동성, 신흥국 경기 악화 지속 등에 따른 불확실성 확대를 초래하며 부진한 실물경제 지표 지속 등으로 인한 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다.

| 가-2. 금융투자업 사업 위험(메리츠증권(주)) 일반적으로, 금융투자업은 증시가 호황일 때 거래대금 증가에 기인한 수수료수익 증가로 수익성이 향상됩니다. KOSPI지수는 2020년에는 세계적인 COVID-19의 유행으로 KOSPI지수가 1,400선까지 하락하기도 하였으나, 2021년 1월 6일 장중 사상 처음으로 KOSPI지수가 3,000선을 넘어섰습니다. 이러한 높은 등락폭을 보여주는 불안정한 시장 추세가 지속될 경우, 주식시장에 대한 투자 수요가 위축되어 당사의 수익성이 악화될 가능성이 있습니다. 금융투자회사의 자산은 평균적으로 약 50% 이상이 증권에 투자되고 있는 바, 향후 예상치를 벗어나는 급격한 시장변동이 발생하는 경우, 증권 관련 손실이 발생하여 당사의 수익성이 악화될 가능성이 존재합니다. 금융투자업은 저금리 상황에서 파생결합증권이 상대적으로 높은 수익을 기대할 수 있는 투자처로 인식되어 그 수요가 증가함에 따라 파생결합증권(ELS, ELB, DLS, DLB 포함) 발행잔액이 2010년말 22.4조원에서 2021년 1분기말 82.9조원으로 증가하는 모습을 보였습니다. 향후 예상치 못한 수준으로 금융시장변동성이 확대되거나 운용 채권에서의 부실이 발생할 경우, 대규모 환매 사태가 발생할 경우 또는 금융감독원의 규제 방향에 따라 금융투자회사의 자산건전성과 유동성에 부정적인 영향을 줄 수 있는 바, 투자 시 유의하여 주시기 바랍니다. |

금융투자업은 유가증권의 발행, 매매와 관련한 제반 업무 수행, 다양한 금융상품 개발 등을 통하여 기업투자자금의 장기조달 원천 제공 및 국민경제 측면에서 자금의 효율적 배분과 투자수단을 제공하는 기능을 수행합니다.

국내 금융투자회사는 고유업무인 자기매매업무(Dealing), 위탁매매업무(Brokerage) 및 인수업무(Underwriting)와 부수업무로 고객에 대한 신용공여, 증권저축, 환매조건부채권(RP) 매매 등의 증권관련 업무, 금고대여 업무 등의 일부 은행관련 업무, CD 및 거액 CP의 매매 및 중개 등의 일부 단기 금융업무와 화폐시장펀드(MMF) 등 일부투자 신탁업무를 취급하고 있습니다.「자본시장과 금융투자업에 관한 법률」제6조에 의한 금융투자업자로서의 주요 업무는 다음과 같습니다.

| [ 금융투자업자의 주요 업무 ] |

| 구 분 | 내 용 |

|---|---|

| 투자매매업 | 자기의 계산으로 금융투자상품의 매도ㆍ매수, 증권의 발행ㆍ인수 또는 그 청약의 권유, 청약, 청약의 승낙을 하는 업무 |

| 투자중개업 | 타인의 계산으로 금융투자상품의 매도ㆍ매수, 그 청약의 권유, 청약, 청약의 승낙 또는 증권의 발행ㆍ인수에 대한 청약의 권유ㆍ청약ㆍ청약의 승낙을 하는 업무 |

| 투자자문업 | 금융투자상품의 가치 또는 금융투자상품에 대한 투자판단에 관하여 자문을 하는 업무 |

| 집합투자업 | 투자자로부터 일상적인 운용지시를 받지 아니하면서 재산적 가치가 있는 투자대상자산을 취득ㆍ처분, 그 밖의 방법으로 운용하고 그 결과를 투자자에게 배분하여 귀속시키는 업무 |

| 투자일임업 | 투자자로부터 금융투자상품에 대한 투자판단의 전부 또는 일부를 일임받아 투자자별로 구분하여 금융투자상품을 취득ㆍ처분 그 밖의 방법으로 운용하는업무 |

| 신탁업 | 신탁 서비스를 제공하는 업무 |

또한 금융투자업은 국가의 경제상황은 물론 정치, 사회, 문화, 경기동향 등 여타변수에도 많은 영향을 미칠 뿐 아니라 해외시장의 동향에도 민감하게 반응하는 특성을 지닌 산업입니다. 특히 증권시장의 주가변동에 따라 회사의 실적이 크게 변동하는 특성이 있습니다.

수익성 측면에서 보면, 증권시장이 상승기일 때는 투자자들의 투자심리가 개선되어 거래량이 증가하고 거래수수료 수익이 증가하여 금융투자업이 호황을 누리며, 증시가 하락기일 때는 전반적인 투자심리가 위축되어 거래량 감소와 거래수수료 수익의 감소로 이어지는 것이 일반적입니다.

그러나, 최근의 금융투자업계는 금융자문, 유동성 및 신용공여, 대체투자 등 IB부문 수익이 증권업 수익규모 성장을 견인하는 양상을 보이고 있어 과거와 같이 거래량이 금융투자업계의 절대적인 수익을 보장하지 않는 바, 정치, 경제, 국제관계, 환율, 경기변동 등 다양한 요인들이 금융투자업계의 수익에 영향을 주고 있습니다. 이를 보여주는 국내 주식시장 추이는 아래와 같습니다.

| [ 국내 주식시장 추이 ] |

| (단위 : pt, 조 원) |

| 구 분 | 2021년 1분기말 | 2020년 1분기말 | 2020년 | 2019년 | 2018년 | 2017년 | 2016년 | |

|---|---|---|---|---|---|---|---|---|

| 주가지수 | KOSPI | 3,061.42 | 1,754.64 | 2,873.47 | 2,197.67 | 2,041.04 | 2,467.49 | 2,026.46 |

| KOSDAQ | 956.17 | 569.07 | 968.42 | 669.83 | 675.65 | 798.42 | 631.44 | |

| 시가총액 | 금 액 | 2,522 | 1,388 | 2,366 | 1,717 | 1,572 | 1,889 | 1,510 |

| 증감율 | 81.7% | -16.7% | 37.78% | 9.23% | -16.78% | 25.10% | 4.57% | |

| 거래대금 | 금 액 | 2,001 | 928 | 5,708 | 2,289 | 2,800 | 2,190 | 1,948 |

| 증감율 | 115.6% | 66.8% | 149.51% | -18.30% | 27.90% | 12.42% | -11.49% | |

| 주1) 주가지수와 시가총액은 해당 기말 기준, 거래대금은 누적 금액임. 주2) 시가총액과 거래대금은 KOSPI와 KOSDAQ의 합계임. |

| (출처 : 한국거래소 통계자료) |

2010년 5월 그리스 위기 이후 본격화된 유로존 재정위기, FY2011 미국과 일본의 국가신용등급 강등, 미국의 더블딥 우려 및 유로존 재정위기 재부각 등 글로벌 금융시장의 불안심리가 확산되면서 상당기간 시장의 불확실성이 지속되었습니다.

이후 2014년 주요국 중앙은행의 경기부양을 위한 공격적인 통화완화에도 불구하고 통화정책이 실물경제에 미치는 긍정적 파급 효과는 제한적인 모습이었습니다.

2015년 종합주가지수 및 거래대금 상승, 채권금리의 하향 안정화 등으로 금융투자업자의 수익성이 개선되고 있는 듯 한 모습을 보였습니다. 하지만 유럽 주요국가의 재정위기, 미국의 양적 완화 종료와 금리인상 가능성 등 투자환경의 불확실성이 증가하면서 FY2016 금융투자업계는 전년 대비 위축되는 양상을 보였습니다.

하지만 2016년 12월 이후 국내외 경제지표가 개선되는 가운데 기업실적 호조, 글로벌 주가 강세 등에 힘입어 KOSPI는 가파른 상승흐름을 지속하였습니다. 특히 2017년 1분기 이후에는 북한 관련 지정학적 리스크 부각에도 불구하고 국내외 정치적 불확실성 완화 등으로 KOSPI 상승폭이 확대되어 2017년 5월 4일 6년여만에 사상 최고치(2,241.2, 종가 기준)를 경신하는 모습을 보이기도 했습니다. 이후에도 전반적으로 상승세를 보이며 2018년 1월 29일 KOSPI 지수는 2,598.19, KOSDAQ 지수는 927.05를 기록하였습니다.

그러나, FOMC 금리 상승 여파 등으로 인한 미국 증시 조정, 글로벌 경기 둔화, 한일 간 갈등으로 인한 영향으로 KOSPI 지수는 하락세를 지속하며 2019년 08월에는 1,891, 코스닥은 540까지 급락하는 등 높은 변동성을 보였습니다. 이후 미국 FOMC와 금통위의 적극적 금리인하에 따라 2020년 1월 2,260까지 회복하며 상승세를 보이던 국내 증시는 신종코로나바이러스의 확산과 함께 하락세로 전환하였습니다.

2020년 03월 WHO의 팬데믹 선언과 함께 전세계 금융시장이 영향을 받게되자, 한국증시에 대한 외국인의 매도가 이어지며 2020년 03월 19일 종가 기준 KOSPI 1,457, KOSDAQ 428까지 급락하였습니다.

이후 신종코로나바이러스의 국내 신규 확진자수의 감소에 따라 개인 매수세를 기반으로 2021년 3월말 종가 기준 KOSPI 지수는 2,108, KOSDAQ 지수는 737 수준으로 회복한 상황입니다.

이후 글로벌 초저금리 상황 속에서 풀린 막대한 시중 자금이 부동산 규제 등의 요인과 함께 개인투자자들의 자금이 증시로 유입되면서, 2021년 1월 6일 장중 사상 처음으로 KOSPI지수가 3000선을 넘어섰으며, 2021년 3월말 종가 기준 KOSPI지수는 3,061.42, KOSDAQ지수는 956.17을 기록하는 등 상승추세에 있으나 향후 높은 수준의 변동성과 불확실성이 존재하고 있습니다

그러나 신종코로나바이러스에 대한 종식이 오지 않았으며 미국과 중국의 무역 마찰, 한국과 일본의 과거사 논쟁을 통한 무역 마찰 등 국내 증시에 높은 변동성을 부를 수 있는 요인들이 상존합니다. 이에따라 향후 증권시장이 금융투자업계에 불리하게 전환될 가능성을 배제할 수 없습니다.

| [투자매매중개업자(I) 요약대차대조표] | |

| (단위 : 백만원, %) | |

| 구분 | 2021년 1분기말 | 2020년 | 2019년 | 2018년 | 2017년 | 2016년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | |

| [현금 및 예치금] | 120,234,499 | 19.4 | 111,285,252 | 18.3 | 67,993,556 | 14.3 | 70,924,572 | 16.5 | 57,136,278 | 15.0 | 54,492,211 | 15.6 |

| [증권] | 346,383,785 | 56.0 | 350,063,228 | 57.5 | 316,249,823 | 66.6 | 273,354,064 | 63.4 | 244,702,162 | 64.1 | 234,552,449 | 67.2 |

| [파생상품자산] | 10,037,310 | 1.6 | 13,329,442 | 2.2 | 10,104,645 | 2.1 | 8,229,853 | 1.9 | 8,353,019 | 2.2 | 9,169,568 | 2.6 |

| [대출채권] | 63,045,495 | 10.2 | 60,566,363 | 9.9 | 48,892,304 | 10.3 | 46,910,776 | 10.9 | 40,856,146 | 10.7 | 29,421,035 | 8.4 |

| [유형자산] | 2,503,953 | 0.4 | 2,403,450 | 0.4 | 2,308,048 | 0.5 | 1,985,117 | 0.5 | 1,929,711 | 0.5 | 2,011,536 | 0.6 |

| [CMA운용자산(종금계정)] | - | 0.0 | - | 0.0 | 1,998 | 0.0 | 4,995 | 0.0 | 4,994 | 0.0 | 28,010 | 0.0 |

| [리스자산(종금계정)] | 124 | 0.0 | 135 | 0.0 | 2,855 | 0.0 | 35,881 | 0.0 | 118,043 | 0.0 | 260,006 | 0.1 |

| [기타자산] | 76,686,881 | 12.4 | 71,609,757 | 11.8 | 29,064,008 | 6.1 | 29,556,882 | 6.9 | 28,432,229 | 7.5 | 18,970,478 | 5.4 |

| 자산총계 | 618,892,045 | 100.0 | 609,257,634 | 100.0 | 474,617,239 | 100.0 | 431,002,140 | 100.0 | 381,532,584 | 100.0 | 348,905,286 | 100.0 |

| 주1) 국내소재 금융투자회사 법인 합계 기준 |

| 주2) 역년(Calendar Year)기준으로, 각 금융투자회사별 회계연도를 고려하지 않음 |

| (출처 : 금융통계정보시스템) |

기타 증권 및 주식은 증시의 상승과 하락에 따라 평가 손익이 발생하게 되며 채권의 경우는 이자율의 변동에 따라 평가 손익이 발생합니다. 최근 몇 년간 증권업종 내 환매조건부채권매도를 통한 자금조달이 증가하였으며, 이에 대한 담보 성격의 채권(국공채 위주) 규모가 증가하면서 국내증권사의 보유 채권규모는 큰 폭으로 확대 되었습니다.

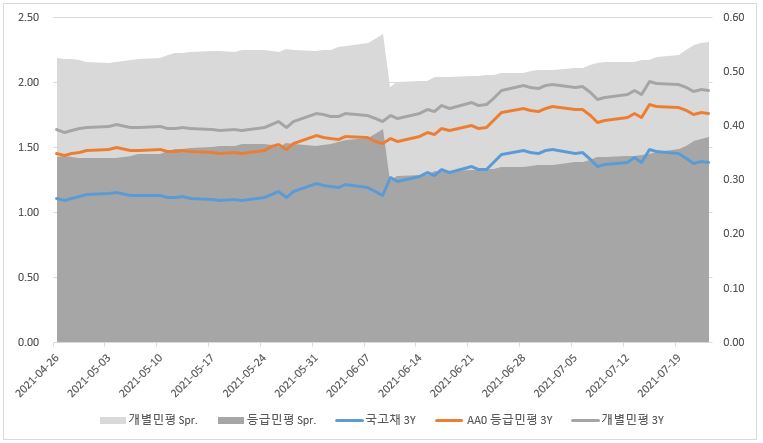

| [국고채 3년 금리 추이] |

| (단위 : %) |

|

|

국고채 3년 금리 |

| (출처 : 본드웹) |

증권사의 자산 중 채권 비중이 커지면서 금리변동에 따른 채권가치 변동이 증권사 수익성에 중요한 영향을 미치고 있으며 이자율 하락 시 보유채권의 가격 상승으로 평가이익이 발생하게 되지만 이자율 상승 시 보유채권의 가격 하락으로 평가손실이 발생하게 됩니다. 금리상승 위험에 대비하여 채권의 듀레이션을 적절히 조절함으로써 평가손실을 최소화 하는 전략을 구사하거나, 채권운용 과정에서 이자수익 증가분을 감안하면 채권운용에서의 실질적인 손실규모를 축소하는 등의 금리상승 리스크에 대한 대응력이 중요한 요소입니다. 그러나 금리인상이 예상외로 빠르게 진행되거나 금리상승폭이 시장의 기대치를 넘어서게 되는 경우 채권 보유분에 대해 평가손실이 반영됨으로써 금융투자회사의 수익성을 악화시킬 가능성이 존재합니다.

| [ 파생결합증권 구분 ] |

| 구분 | 비고 |

| ELS (Equity Linked Securities, 주가연계증권) |

주가지수나 주식에 연계하여 미리 정한 조건에 따라 투자손익을 주는 금융투자상품 (원금비보장형) |

| DLS (Derivatives Linked Securities, 기타파생결합증권) |

금리, 통화, 원자재, 신용등급 등을 기초자산으로 하여 미리 정한 조건에 따라 투자손익을 주는 금융투자상품 (원금비보장형) |

| ELB (Equity Linked Bonds, 주가연계파생결합사채) |

주식, 주가지수 등과 연계하여 미리 정해놓은 손익 조건에 따라 수익을 지급하는 금융투자상품 (원금보장형) |

| DLB (Derivative Linked Bonds, 기타 파생결합사채) |

금리, 환율, 원자재 등 주식ㆍ주가지수 외의 것과 연계하여 손익 조건에 따라 수익을 지급하는 금융투자상품 (원금보장형) |

| 주1) 자본시장법상 ELS, DLS는 파생결합증권, ELB, DLB는 (파생결합)채무증권이 정확한 명칭이나, 여기에서는 모두 파생결합증권으로 통칭함 |

| 주2) 2013년 10월 자본시장법 개정안에 따라 ELS, DLS에서 원금보장형만 분리하여 ELB, DLB로 새로이 이름을 부여하였음. 기초자산 값에 따라 수익률이 확률적으로 결정되지만, 증권사가 원금을 보장해 주고 수익을 제공하는 것이 채권과 같기 때문임. |

ELS로 대표되는 파생결합증권은 저금리 기조하에서 투자자들에게 중위험 중수익 금융투자상품으로 인식되면서 증권사와 은행 신탁계정 등을 통해 빠르게 판매규모가 증가하였습니다. 일반적으로 파생결합증권의 발행에 따른 위험요소로 투자자 측면에서는 원금 및 이자 손실 가능성이 부각되어 왔으나, 발행 증권사 측면에서는 투자성과가 투자자에게 귀속되는 점과 자산과 부채의 매칭이 이루어지는 점 등으로 인하여 상대적으로 재무건전성에 미치는 영향이 제한적인 것으로 인식되어 왔습니다. 다만, 증권사는 파생결합증권의 발행 및 상환 과정에서 ① 평판위험(불완전판매 및 불공정거래 이슈가 발생할 경우), ② 환매위험(단기간에 조기상환 요청이 집중될 경우)에 노출되어 있습니다. 또한 발행한 파생결합증권의 헤지운용 과정에서 ③ 신용위험(헤지자산이 부실화 될 경우), ④ 시장위험(기초자산 가격 변화를 따라가지 못할 경우)에 노출됩니다.

증권사는 파생결합증권 발행을 통해 기초자산의 가격 변화 위험에 노출된 투자자로부터 동 위험을 매수하고 상환 시점에 사전에 약속한 수익을 제공하게 됩니다. 증권사는 투자자로부터 매수한 가격 변화 위험을 금융시장에 매도하는 헤지 운용을 통해 보유하게 된 위험을 상쇄하고 투자자에게 지급할 수익을 확보하게 됩니다. 즉, 파생결합증권은 투자자 측면에서는 기초자산의 가격 변화 위험을 증권사에게 매도하며 반대급부로 약속된 수익을 지급받고(매수), 증권사 측면에서는 기초자산의 가격 변화 위험을 투자자로부터 매수하며 반대급부로 약속한 수익을 제공(매도)하는 일종의 옵션 계약으로 간주할 수 있습니다.

파생결합증권과 관련하여 증권사는 크게 4가지 위험요인을 부담하게 되는데, 발행 및 상환 과정에서는 평판위험과 환매위험이 헤지운용하는 과정에서는 신용위험과 시장위험이 존재합니다.

파생결합증권의 발행 및 상환 과정에서 증권사는 2가지 위험에 노출됩니다. 첫번째 위험은 불완전판매와 불공정거래 이슈가 발생될 경우의 평판 훼손 위험입니다. 금융투자상품을 판매하는 증권사 입장에서 평판은 사업적 성패를 가르는 중요한 요소로 작용하고 있는 가운데 파생결합증권의 수익구조가 복잡해짐에 따라 불완전판매와 불공정거래 이슈는 갈수록 중요성이 높아질 것으로 예상됩니다. 두번째 위험은 평판 훼손 등으로 대규모 환매 요청이 발생될 경우의 환매위험 입니다. 파생결합증권 또는 증권사에 대한 신뢰가 훼손될 경우 투자자들의 환매 요청이 집중될 수 있으며 이 때 헤지자산을 적시에 유동화하기 어려울 경우 유동성위험에 노출됩니다.

또한 증권사는 파생결합증권의 헤지운용 과정에서 자산과 부채 가치의 불일치로 인한 손실발생 위험에 노출됩니다. 증권사의 헤지운용은 투자자에게 약속한 수익인 상환금액(부채)을 확보하기 위해 발행원금 운용을 통해 운용자산(자산)을 맞추어 나가는 과정을 의미합니다. 이 과정에서 투자자 측면에서는 부채 가치의 절대적인 증감에 따라 손익이 결정되나, 증권사 측면에서는 상환시점에 자산이 부채보다 크다면 헤지운용 이익이, 자산이 부채보다 작다면 헤지운용 손실이 발생하게 됩니다. 예를 들어, 상환시점에 부채의 가치가 20% 증가하고 헤지운용의 결과 자산의 가치가 15% 증가한 경우 투자자 측면에서는 부채의 가치 증가로 20%의 이익이 발생하지만, 증권사 측면에서는 5%(=15%-20%)의 헤지운용 손실이 발생하게 됩니다. 반대로 상환시점에 부채의 가치가 20% 감소하고 헤지운용의 결과 자산의 가치가 15% 감소한 경우 투자자 측면에서는 부채의 가치 감소로 20%의 손실이 발생하지만 증권사 측면에서는 5%의 이익이 발생하게 됩니다.

헤지자산의 가치를 부채보다 높거나 최소한 일치시키기 위한 증권사의 헤지운용에는크게 3가지 방법이 존재합니다. 첫번째 방법은 발행 원금 전액으로 외부 금융기관으로부터 수익구조가 동일한 파생결합증권을 매수하는 fully Funded 백투백헤지 방법입니다. 두번째 방법은 외부 금융기관으로부터 옵션 수익구조만을 매수하고 나머지 원금은 증권사가 자체적으로 채권·예금 등을 통해 운용하는 un Funded 백투백헤지방법입니다. 세번째 방법은 옵션 수익구조와 나머지 원금 모두 증권사가 자체적으로운용하는 자체헤지 방법입니다. 이러한 헤지운용 과정에서 증권사는 신용위험과 시장위험에 노출되게 됩니다.

신용위험으로는 fully Funded 백투백헤지와 unFunded 백투백헤지 과정에서 백투백(Back-to-Back)헤지(수익구조가 동일한 파생상품 등을 매입해서 위험을 해소)의 경우 거래상대방 위험이 발생하며, unFunded 백투백헤지와 자체헤지 과정에서 원금운용(발행원금의 100% 혹은 일부를 보존하며 상환금액을 확보)의 경우 운용자산의 신용도 저하 위험이 존재합니다. 시장위험은 자체헤지 시 파생결합증권의 수익구조를 복제하기 위해 파생상품 등 기초자산에 대한 헤지운용을 수행하는 과정에서 기초자산의 가격변동에 노출되는 위험입니다. 파생결합증권의 기초자산이 다양해지고 수익구조 또한 복잡해지고 있는 점을 감안할 때 시장위험이 보다 확대되고 있는 것으로 판단됩니다.

한국예탁결제원 증권정보포탈(SEIBro)에 따르면, 2020년 파생결합증권 발행 및 상환 규모는 각각 90조원, 110조원이며 2021년 1분기말 파생결합증권 발행 및 상환규모는 각각 138조원, 170조원 입니다. 파생결합증권의 발행규모는 코로나19로 글로벌 주요증시가 급락 후 다시 상승하는 과정에서 전년도말 발행잔액 대비 53.16% 증가하였습니다.

| [파생결합증권(ELB, ELS, DLB, ELB 발행 및 상환 현황] |

| (단위: 억원) |

|

구분 |

ELB |

ELS |

DLB |

DLS |

합계 |

|||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

원화 |

외화 |

원화 |

외화 |

원화 |

외화 |

원화 |

외화 |

원화 |

외화 |

합계 |

전년대비 |

|||

|

2021년 |

발행 |

금액 |

325,776 | 7,545 | 669,068 | 56,894 | 94,606 | 123,808 | 105,176 | 3,471 | 1,194,626 | 191,718 | 1,386,344 | 53.16% |

|

구성비율 |

23.5% | 0.5% | 48.3% | 4.1% | 6.8% | 8.9% | 7.6% | 0.3% | 86.2% | 13.8% | 100.0% | - | ||

|

상환 |

조기 |

2,846 | 253 | 841,095 | 61,039 | 36,884 | 83,711 | 106,420 | 16,787 | 987,245 | 161,790 | 1,149,035 | 66.02% | |

|

만기 |

269,470 | 10,449 | 42,375 | 1,016 | 70,962 | 46,400 | 52,422 | 6,120 | 435,229 | 63,985 | 499,214 | 34.26% | ||

|

중도 |

32,675 | 362 | 4,710 | 328 | 2,803 | 1,307 | 8,740 | 1,274 | 48,928 | 3,271 | 52,199 | 51.25% | ||

|

합계 |

304,991 | 11,064 | 888,180 | 62,383 | 110,649 | 131,418 | 167,582 | 24,181 | 1,471,402 | 229,046 | 1,700,448 | 54.80% | ||

|

2020년 |

발행 |

금액 |

255,043 | 6,853 | 389,161 | 32,063 | 68,768 | 74,601 | 75,491 | 3,161 | 788,463 | 116,678 | 905,141 | -30.0% |

|

구성비율 |

28.2% | 0.8% | 43.0% | 3.5% | 7.6% | 8.2% | 8.3% | 0.3% | 87.1% | 12.9% | 100.0% | - | ||

|

상환 |

조기 |

2,160 | 253 | 478,293 | 32,254 | 23,380 | 69,885 | 75,491 | 10,401 | 579,324 | 112,793 | 692,117 | -28.5% | |

|

만기 |

216,906 | 8,356 | 14,224 | 153 | 52,830 | 31,230 | 45,570 | 2,566 | 329,530 | 42,305 | 371,835 | 10.9% | ||

|

중도 |

18,878 | 346 | 3,731 | 306 | 806 | 1,303 | 8,326 | 816 | 31,741 | 2,771 | 34,512 | 31.1% | ||

|

합계 |

237,944 | 8,955 | 496,248 | 32,713 | 77,016 | 102,418 | 129,387 | 13,783 | 940,595 | 157,869 | 1,098,464 | -17.4% | ||

|

2019년 |

발행 |

금액 |

228,412 | 3,234 | 707,260 | 60,053 | 59,104 | 58,236 | 162,359 | 13,676 | 1,157,135 | 135,199 | 1,292,334 | 11.5% |

|

구성비율 |

17.7% | 0.3% | 54.7% | 4.6% | 4.6% | 4.5% | 12.6% | 1.1% | 89.5% | 10.5% | 100.0% | - | ||

|

상환 |

조기 |

491 | 17 | 739,541 | 65,536 | 28,345 | 17,772 | 105,914 | 10,691 | 874,291 | 94,016 | 968,307 | 70.3% | |

|

만기 |

172,899 | 516 | 23,451 | 310 | 56,472 | 25,468 | 51,489 | 4,726 | 304,311 | 31,020 | 335,331 | -4.4% | ||

|

중도 |

12,785 | 4 | 3,316 | 113 | 2,163 | 1,217 | 4,510 | 2,219 | 22,774 | 3,553 | 26,327 | 4.9% | ||

|

합계 |

186,175 | 537 | 766,308 | 65,959 | 86,980 | 44,457 | 161,913 | 17,636 | 1,201,376 | 128,589 | 1,329,965 | 40.8% | ||

| 주) 외화의 경우, 해당 종목의 발행일 또는 상환일 당시 환율을 적용하여 원화로 환산한 상환금액을 합산 |

| 출처 : 한국예탁결제원 증권정보포털(SEIBro) |

파생결합증권의 발행 규모는 2010년대 들어 급증하여, 파생결합증권의 발행잔액은 2010년 22.4조원에서 2021년 1분기 말 82.9조원으로 크게 증가하였습니다. 이는 금융투자회사들의 2021년 1분기말 기준 총 자산인 618.9조원의 13.4% 수준입니다. 이 중 원금비보장형 상품의 발행잔액이 40.1조원으로 전체 파생결합증권 발행잔액의 48.4%를 차지하고 있습니다. 이러한 현상은 저금리 상황에서 파생결합증권이 상대적으로 높은 수익률을 기대할 수 있는 투자처로 인식된 점이 주요한 요인으로 작용하여 나타난 것으로 판단됩니다. 한편, 2021년 1분기말 파생결합증권의 발행잔액은 전기말 대비 6.9% 감소한 82.9조원을 기록했습니다.

| [파생결합증권 종류별 발행잔액 추이] |

| (단위 : 조원, %) |

| 구 분 | 2021년 1분기말 |

2020년말 | 2019년말 | 2018년말 | 2017년말 | 2016년말 | 2015년말 | 2014년말 |

|---|---|---|---|---|---|---|---|---|

|

파생결합증권(A) |

82.9 | 89.0 | 108.4 | 111.7 | 90.2 | 101.3 | 98.4 | 84.1 |

|

원금非보장형 (ELS+DLS) |

40.1 | 46.9 | 64.5 | 70.8 | 55.3 | 69.6 | 65.6 | 56.3 |

|

원금보장형 (ELB+DLB) |

42.8 | 42.1 | 43.9 | 40.9 | 34.9 | 31.7 | 32.8 | 27.9 |

|

금융투자회사 총자산(B) |

618.9 | 609.2 | 482.7 | 438.7 | 390.0 | 356.0 | 344.5 | 319.4 |

|

(A/B) |

13.4% | 14.6% | 22.5% | 25.46% | 23.13% | 28.46% | 28.57% | 26.33% |

| 주1) 증권사 국내법인 및 외국계지점 합계 기준 출처 : 한국예탁결제원 증권정보포털, 금융감독원 금융통계정보시스템 |

금융감독원은 2016년 5월부터 자체헤지 비중이 큰 증권사를 대상으로 ELS 중점 검사를 실시해오고 있으며, ELS업무관련 의사결정 과정 및 적정성, 헤지운용한도 관리방안 마련 및 준수여부, ELS가격결정 변수 등의 변경절차 적정성들을 중점적으로 검사하며 향후 ELS에 대한 판매 및 관리, 운용에 대한 리스크 관리를 강화하도록 하고 있습니다.

증권사들은 2020년 3월경 코로나 19의 팬데믹(세계적 대유행) 우려에 따른 대규모 주가연계증권(ELS) 마진콜 사태로 상당한 위기를 겪었지만 글로벌 증시 반등, 한미 통화스와프 등 외부적인 요인으로 위기에서 벗어났습니다. 금감원은 이러한 ELS마진콜 사태를 '시스템 리스크'로 진단함에 따라 ELS총량 규제나 리스크 관리를 강화하는 방안을 금융위원회와 논의하고 있으며 ELS등 증권사의 파생결합증권 발행이 회사의 건전성을 악화시킬 수 있는 '시스템 리스크'를 유발 요인으로 짚은 바 있습니다.

금융시장 변동성이 예상치 못한 수준으로 확대되거나 대규모 환매 사태가 발생할 경우 또는 금융감독원의 규제 방향에 따라 금융투자회사의 자산건전성과 유동성에 부정적인 영향이 있을 수 있으니, 투자시 이 점 유의하시기 바랍니다.

| 가-3. 여신전문금융업 사업 위험(메리츠캐피탈(주)) 여신전문금융업은 진입장벽이 거의 없는 한정된 국내시장에서, 약 120개의 회사가 경쟁을 하고 있습니다. 따라서, 향후 과도한 경쟁으로 산업의 전반적인 수익성이 악화될 가능성을 배제할 수 없습니다. 또한, 여신전문금융업 회사들이 보유한 채권은 부동산 등 실물경기와 밀접한 영향을 가지고 있기 때문에 국내경기 상황이 악화될 경우 보유채권의 부실화로 수익성이 악화될 가능성이 존재합니다. |

여신전문금융업은 신용카드업, 시설대여업, 할부금융업 및 신기술사업금융업의 개별사업법에 의해 엄격히 규정되고 있었으나, 상품별 수요증가와 금융시장 개방 확대, 금융겸업화 추세를 반영하여 1997년 8월 여신전문금융업법 제정을 통해 4개업을 통합한 금융업종입니다. 여신전문금융회사는 주로 회사채 및 기업 어음을 발행하여 자금을 조달하고 있으며, 수신기능이 없어 건전성 확보를 위한 진입 규제의 필요성이 크지 않아 대주주 및 자본금 요건만 구비되면 금융위원회 등록만(신용카드업 제외)으로 시장 진입이 자유롭습니다. 다른 권역에 비해 실물거래와 직접적으로 연결된 금융을 취급함에 따라 실물경제와의 연관성이 높은 특성을 보입니다.

| [ 여신전문금융업 영업의 종류 ] |

| 구 분 | 내 용 |

|---|---|

| 1. 시설대여업 (리스) |

이용자가 선정한 특정물건을 구입 후 임대(리스,렌탈)하고 일정기간에 걸쳐 사용료를 받는 임대차형식의 물건을 매개로 한 물적금융 |

| 2. 할부금융 | 재화 및 용역의 매매계약에 대하여 매도인 및 매수인과 각각 약정을 체결하여 매수인에게 융자한 재화 및 용역의 구매자금을 매도인에게 지급하고매수인으로부터 그 원리금을 분할하여 상환받는 방식의 금융 |

| 3. 팩토링 | 기업이 물품 및 용역의 공급에 의하여 취득한 매출채권을 양수하여 관리, 회수하는 업무 |

| 4. 일반대출 | 기업ㆍ개인을 상대로 운전자금, 주택자금, 가계자금 대출 및 부동산 PF |

| 5. 신기술사업금융 | 기술신용보증기금법상 기술을 개발하거나 이를 응용하여 사업화 하는 중소기업 및 산업기술연구조합에 대한 투자, 융자 등을 하는 금융 |

한편 당사의 손자회사인 메리츠캐피탈(주)는 시설대여업, 할부금융, 일반대출을 주요한영업으로 사업을 영위하고 있습니다.

| [ 메리츠캐피탈(주) 취급업무별 영업실적 ] |

| (단위 : 백만원) |

| 구 분 | FY2021 Q1 | FY2020 | FY2019 | FY2018 | FY2017 | FY2016 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | |

| 리 스 | 167,874 | 18.0 | 537,140 | 12.84 | 612,481 | 15.7 | 539,977 | 12.0 | 516,212 | 13.9 | 478,007 | 17.1 |

| 할 부 금 융 | 9,386 | 1.0 | 22,774 | 0.54 | 73,992 | 1.9 | 240,470 | 5.35 | 364,575 | 9.8 | 293,879 | 10.5 |

| 대 출 금 | 756,810 | 81.0 | 3,625,135 | 86.62 | 3,208,878 | 82.4 | 3,714,489 | 82.64 | 2,833,220 | 76.3 | 2,021,033 | 72.4 |

| 합 계 | 934,070 | 100.0 | 4,185,049 | 100.0 | 3,895,351 | 100.0 | 4,494,936 | 100.0 | 3,714,007 | 100.0 | 2,792,919 | 100.0 |

| 주) 연간취급액 기준 |

| (출처 : 메리츠캐피탈(주) 분기보고서 및 각 사업년도 사업보고서) |

2021년 3월 기준 리스ㆍ할부금융사 47개, 신용카드사 8개사, 신기술금융사

60개사 등 총 115개의 여신전문금융회사가 영업을 하고 있습니다.

| [ 여신전문금융회사 현황 ] |

| 분류 | 회사명 |

|---|---|

|

리스/할부 |

데라게란덴, 도이치파이낸셜, 롯데오토리스, 롯데캐피탈, 메르세데스벤츠파이낸셜서비스코리아, 메리츠캐피탈, 메이슨캐피탈, 무림캐피탈, 볼보파이낸셜서비스코리아, 산은캐피탈, 스카니아파이낸스코리아, 스타파이낸셜서비스, 신한캐피탈, 애큐온캐피탈, 에코캐피탈, 엠캐피탈, 엠파크캐피탈, 오릭스캐피탈코리아, 오케이캐피탈, 우리금융캐피탈, 웰릭스캐피탈, 제이엠캐피탈, 중동파이넨스, 케이카캐피탈, 코스모캐피탈, 토요타파이낸셜, 폭스바겐파이낸셜서비스코리아, 하나캐피탈, 하이델베르그, 한국자산캐피탈, 한국캐피탈, 한국투자캐피탈, 현대캐피탈, 현대커머셜, 홈앤캐피탈, AJ캐피탈파트너스, BMW파이낸셜, BNK캐피탈, DB캐피탈, DGB캐피탈, ES파이낸셜, JB우리캐피탈, JT캐피탈, KB캐피탈, NH농협캐피탈, RCI파이낸셜서비스코리아, SY오토캐피탈 |

| 신용카드사 (8) |

롯데카드, 비씨카드, 삼성카드, 신한카드, 우리카드, 하나카드, 현대카드, KB국민카드 |

| 신기술사 (60) |