|

|

대표이사등의확인서명_태영건설68_0719 |

투 자 설 명 서

2021년 07월 19일 |

|

| 주식회사 태영건설 |

|

| (주)태영건설 제68회 무기명식 이권부 무보증 공모사채 |

|

| 제68회 금 일천억원정(100,000,000,000원) |

|

| 1. 증권신고의 효력발생일 : |

2021년 07월 19일 |

| 2. 모집가액 : |

제68회 금 일천억원정(100,000,000,000원) |

| 3. 청약기간 : |

2021년 07월 19일 |

| 4. 납입기일 : |

2021년 07월 19일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)태영건설 - 경기도 고양시 일산동구 정발산로 24 KB증권(주) - 서울특별시 영등포구 여의나루로 50 한국투자증권(주) - 서울특별시 영등포구 의사당대로 88 엔에이치투자증권(주) - 서울특별시 영등포구 여의대로 108 NH금융타워(타워2) 유안타증권(주) - 서울특별시 중구 을지로 76 |

|

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| KB증권 주식회사 |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서명_태영건설68_0719 |

【 본 문 】

요약정보

1. 핵심투자위험

| [투자설명서 이용 시 유의사항 안내문] |

| 아래의 핵심투자위험은 투자설명서 본문에 기재된 투자위험요소를 주요 항목 위주로 요약한 것이므로 투자위험 전부를 대표하지 않으며, 본문에 기재된 투자위험요소 중 일부 항목이 기재되지 아니할 수 있습니다. 따라서 투자자께서는 반드시 본문 제1부 모집 또는 매출에 관한 사항, Ⅲ. 투자위험요소를 주의 깊게 검토하신 후 투자판단을 하시기 바랍니다. |

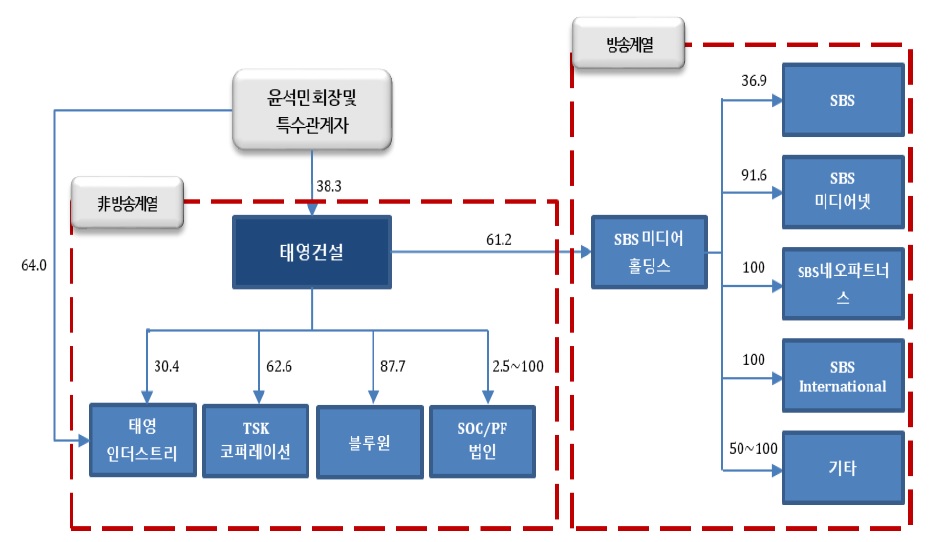

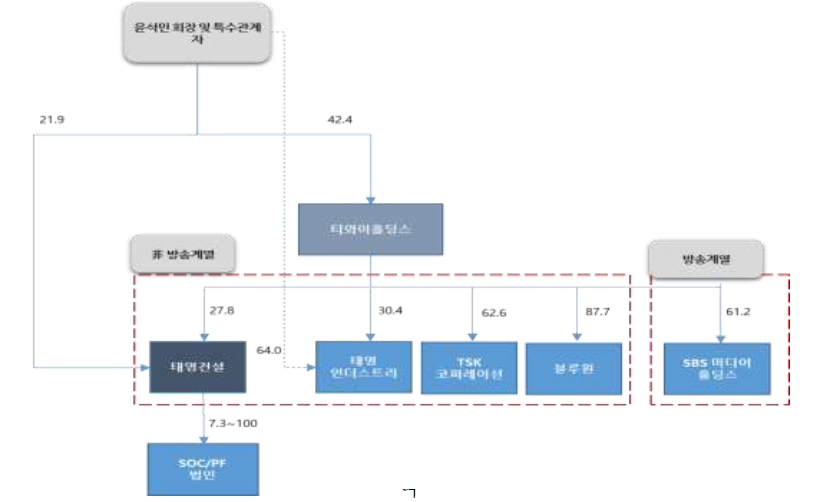

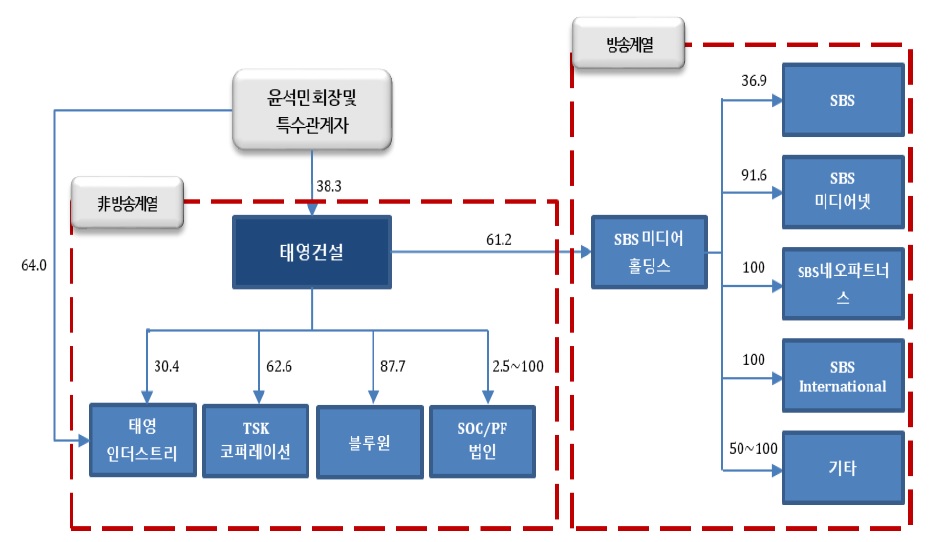

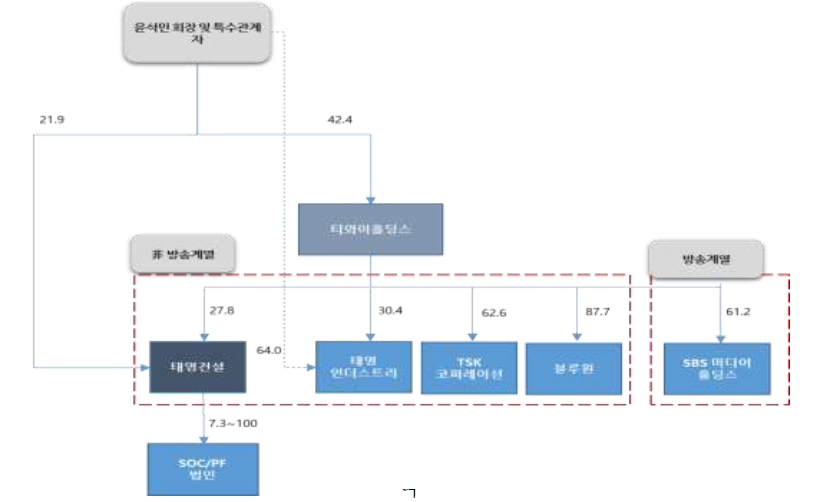

| 당사는 2020년 09월 01일을 분할기일로 하여 분할존속회사인 (주)태영건설과 분할신설회사인 (주)티와이홀딩스로 분할되었습니다. 해당 분할을 통해 분할 전 당사가 영위하던 사업들 중 방송사업부문, 레저사업부문, 기타사업부문은 분할신설회사인 (주)티와이홀딩스가 영위하게 되었으며, (주)태영건설은 증권신고서 제출일 현재 건설사업부문 및 기타사업을 영위하고 있습니다. ㈜티와이홀딩스는 2021년 1월 20일 ㈜태영건설의 기명식 보통주식을 보유하고 있는 주주 중에서 공개매수에 응모한 주주로부터 해당주식을 현물출자 받고, 이의 대가로 ㈜티와이홀딩스의 기명식 보통주식을 신주로 발행하여 부여하는 방식을 통해 회사의 최대주주가 되었습니다. 상법 제530조의9 제1항의 규정에 의거 연대하여 변제할 책임이 있는 분할 전 채무와 달리, 금번 회사채는 분할 후 발행한 채권으로 분할존속회사인 (주)태영건설만 변제할 책임이 있습니다. 따라서 투자자분들은 분할존속회사인 (주)태영건설이 영위하고 있는 건설사업부문 및 기타사업부문의 사업위험과 분할존속회사의 회사위험에 유의하시길 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 | [거시 경제 환경으로 인한 건설업 수익성 변동 위험] 가. 2021년 1분기말 연결기준 당사 매출의 약 98.17%를 차지하는 건설사업은 기본적으로 수주산업이고 타산업의 경제활동 수준 및 기업설비투자, 가계의 주택구매력 등 건설수요의 증대에 의하여 생산활동이 파생된다는 산업적 특성으로 인해 경기에 크게 의존하고 있습니다. 또한 경기 침체가 장기화 될 경우 정부의 사회간접시설 투자규모, 타 산업의 경제활동수준, 기업의 설비투자 및 국민소득 증가 등에 의해 생산활동이 파생되는 경기 후행산업인 건설업의 경우 부정적인 영향을 지속적으로 받을 수 있으니 투자자께서는 경기 불황에 따른 건설업의 규모 감소 및 수익성 악화 가능성에 대해 유의하시기 바랍니다. [미분양 물량 관련 위험] 나. 건설업체의 자금경색 및 현금유동성 악화를 야기하는 미분양 주택은 2008년 이후 정부의 지속적인 지원정책 및 경기 회복에 대한 기대감 등의 영향으로 2014년 말 40,379호까지 감소하였습니다. 그러나 2015년 하반기 주택공급물량의 증가와 2016년부터 시행된 여신심사 선진화 가이드라인의 적용 등으로 인하여 2016년 말 기준 56,431호, 2017년말 기준 57,330호, 2018년말 기준 58,838호, 2019년 8월말 기준 62,385호를 기록하는 등 미분양물량이 최근 3년간 증가하는 추세를 보였습니다. 하지만 2019년말 기준 47,797호로 감소한 이후, 2020년말 기준 19,005호로 급격하게 하락하였습니다. 2021년 5월말 기준은 15,660호로, 2021년 3월말 15,270호로 역대 최저 수준을 갱신한 이후 다소 증가하였지만 여전히 매우 낮은 수준을 유지하고 있습니다. 국내 경제의 저성장 기조에 따른 수요기반의 불안요인과 지방 지역 및 민간 부문의 미분양 물량이 증가하는 상황 등 국내 주택경기 회복세 둔화에 대한 우려가 존재하고 있습니다. 미분양 및 준공 후 미분양 규모의 증가는 건설사들의 재무구조 악화 및 수익성 감소를 야기하는 등 건설업 전반에 부정적인 영향으로 작용할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [건설 경기 회복세 지연으로 인한 위험] 다. 건설기업 경기실사지수(CBSI)는 국내 건설산업에 종사하는 기업가들의 기대감 및 경기 예측을 지수화한 수치입니다. 건설기업 경기실사지수(CBSI)가 기준선인 100을 밑돌면 현재의 건설 경기 상황을 비관적으로 보는 기업이 낙관적으로 보는 기업보다 많다는 것이며, 100을 넘으면 그 반대를 뜻합니다. 건설기업 경기실사지수(CBSI)는 2016년 이래로 줄곧 100 미만을 기록하고 있으며, 국내외 경기 침체 지속 및 COVID-19 여파로 인해 2020년 3월, 7년 1개월만에 60선을 돌파하여 59.5를 기록했습니다. 하지만, 코로나19 사태로 인한 경기 둔화가 백신 보급으로 회복이 기대됨에 따라 2020년 11월 85.3을 기록하며 80선을 회복하였고, 이후 4.7 재보궐 선거를 거치며 주택 공급이 활성화 될 것이라는 시장 기조가 확대되며 2021년 3월 93.2 및 4월 97.2, 5월 106.3을 기록하며 CBSI는 큰 폭으로 개선되고 있지만 건설경기 불확실성이 상존하고 있는 상황으로 인해 향후 지수 전망은 불확실한 상황입니다. 한편, 건설기업 경기실사지수(CBSI)는 건설산업 종사자의 기대감을 반영한 지수로 지수의 상승이 건설산업의 향후 회복세를 담보하는 것은 아닙니다. 따라서, 투자자분들께서는 이점 유의하시기 바랍니다. [완전경쟁 시장에 따른 경쟁강도 심화 위험] 라. 건설업은 경쟁강도가 높고, 진입장벽이 낮은 완전경쟁 시장입니다. 2021년 4월말 기준으로 종합건설회사가 13,838개, 전문건설회사가 48,783개, 설비건설회사가 8,971개로 많은 수의 업체가 시장에 참여하고 있으며, 이러한 치열한 경쟁은 경쟁 강도를 심화시켜 수익성 향상에 어려움을 겪을 수 있습니다. 또한 전반적인 건설시장 동향이 규모의 성장에서 질적 성장을 추구하고 있으며, 발주자의 기대수준이 높아짐에 따라 차별화된 상품경쟁력이 요구되고 있습니다. 타 업체와 차별화된 능력을 보유하지 못할 경우, 가격경쟁의 위험에 직면하게 되고 이는 당사를 포함한 건설회사의 수익성을 저해시키는 요인으로 작용할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [해외수주 관련 위험] 마. 2014년 이후 국내 건설사의 해외 수주금액은 플랜트를 중심으로 크게 감소하였으며, 이는 저유가 지속으로 인한 중동지역 플랜트 발주규모 축소, 미국발 금리 인상 우려, 중동 정세의 불확실성 등에 기인하고 있습니다. 해외수주공사는 원자재 가격 변동성, 공기 지연 가능성, 발주처 재정 상황 변동 등 건설사가 통제하기 어려운 위험요소가 존재하여 국내 건설사의 수익구조에 불안정한 요소로 작용하기도 합니다. 2020년의 경우, 상반기 COVID-19의 대유행과 유가 급락 사태로 인해 발주처 재정부족 등으로 중동지역 발주취소 및 지연이 발생했으나, 2020년 말 각국의 경기 부양책과 국토교통부 중심의 정부지원 그리고 국내 건설업체들의 다변화 노력으로 해외건설수주액은 목표액을 크게 초과한 351억달러를 달성하였습니다. 다만, COVID-19로 인한 불확실성은 여전히 존재하며 Local/중국업체들의 성장, 선진사들의 시장다변화 등으로 가격경쟁이 심화되고 있어 진출에 어려움이 존재하고 있는 것으로 파악됩니다. 이는 당사 및 국내 건설기업들의 수익성에 부정적인 영향을 미칠 수도 있음을 투자자 여러분께서는 유의하여 주시기 바랍니다. [경기침체 및 추가 규제 정책에 따른 구조조정 위험] 바. 과거 건설 및 부동산 경기 침체에 따른 미분양 주택 증가 등으로 일부 건설사의 재무상황이 악화된 바 있습니다. 이에 따라 정부 및 채권금융기관의 주도 하에 부실 건설사에 대한 구조조정이 진행되었으며, 향후 추가적인 규제가 도입될 가능성이 존재함에 따라 건설업을 영위하는 일부 업체들은 정부 정책 진행 방향에 따라 영향을 받을 수 있습니다. 2016년 중 기업구조조정촉진법 개정안 및 기업활력제고특별법의 시행된 바 있어, 향후 건설업계에 추가적인 구조조정 가능성이 존재함을 투자자들께서는 유의하시기 바랍니다. [시행사 지급보증 관련 위험] 사. 국내 PF 대출은 금융권의 대출이 아닌 중대형 시공사의 지급보증에 기초하고 있어 중소형 시행사의 부실이 중대형사들의 재무지표에 부정적인 영향을 미칠 우려가 있습니다. 부동산 경기 침체로 인해 미착공 된 PF 사업장의 손실이 큰 것으로 나타났으며, 금융권의 리파이낸싱 여건 악화로 인해 신규자금 조달 대부분이 단기 차입금에 의지하고 있는 것으로 나타났습니다. 따라서 이러한 건설업계의 재무악화 및 유동성 악화에 대한 위험성을 투자자께서는 지속적으로 모니터링 할 필요가 있다고 판단됩니다. [원자재 수급 관련 위험] 아. 건설업은 철강, 시멘트, 목재 및 골재 등의 자원을 소모하는 업종으로 원재료의 가격상승 및 가격변동의 심화는 건설업체들의 수익성에 악영향을 미칠 수 있습니다. 또한 원자재 수급에 차질이 발생할 경우 당사를 비롯한 건설업체들의 실적에 악영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [정책 및 규제 관련 영업환경 변동 위험] 자. 건설업은 정부에 의한 국내 경기 조절의 주요 수단으로 활용되기 때문에 부동산 가격 및 관련 법규, 정부규제 등 타산업에 비해 관련 규제 법령이 많은 편입니다. 일반적으로 부동산 관련 정책 변화가 건설경기에 영향을 미칠 때까지 시차효과가 존재하기 때문에 정부의 부동산 정책이 부동산 가격 및 건설경기에 미치는 파급효과는 예측하기가 어렵지만, 부동산 시장에서 정부 정책은 가장 중요한 변수 중 하나라고 할 수 있습니다. 2020년 발표된 6.17 주택시장 안정을 위한 관리방안 및 후속 발표된 공급 대책 등 현 정부 출범 이후 발표된 각종 부동산 정책들에서 더 나아가 향후 추가적인 부동산 규제 강화 정책이 추가로 발표될 경우, 민간 주택 공급량 감소, 재건축 시장 악화, 대출규제로 인한 분양 및 청약 감소 등 부동산 시장의 불확실성이 확대될 우려가 있습니다. 이는 건설사의 영업 환경 불확실성 확대로 이어져 건설업 전반에 부정적인 영향을 미칠 수 있으며, 수도권 공급물량 감소 등으로 주택시장에 부정적 영향을 초래할 수 있습니다. |

| 회사위험 | [분할 전후 재무정보의 기간별 비교시 유의사항] 가. 당사는 2020년 09월 01일을 분할기일로 하여 분할존속회사인 (주)태영건설과 분할신설회사인 (주)티와이홀딩스로 분할되었습니다. 해당 분할을 통해 분할 전 당사가 영위하던 사업들 중 방송사업부문, 레저사업부문, 기타사업부문은 분할신설회사인 (주)티와이홀딩스가 영위하게 되었으며, (주)태영건설은 증권신고서 제출일 현재 건설사업부문 및 기타사업을 영위하고 있습니다. 이와 같은 분할로 인해서 당사 재무정보의 기간별 비교 가능성이 저하되어 투자 판단에 영향을 줄 수 있으니 투자자께서는 유의하시기 바랍니다. 분할 재무상태표는 아래와 같습니다. [태영그룹 지배구조 개편 관련 사항] 나. 당사가 속해 있는 태영그룹은 2020년 09월 01일을 분할기일로 하여 舊(주)태영건설을 분할존속회사인 (주)태영건설과 분할신설회사인 (주)티와이홀딩스로 분할하였습니다. 또한 분할신설회사인 (주)티와이홀딩스는 태영그룹의 지주사로 전환하였습니다. 해당 분할은 당사 및 연결대상 종속회사의 사업 영위에 미치는 직접적인 영향은 적으나, 그룹 지배구조 개선 및 경영 투명성이 강화될 경우 태영그룹의 평판에 긍정적인 영향을 미칠 것으로 예상됩니다. 이후 2021년 01월, (주)티와이홀딩스는 당사 회사의 주주를 대상으로 당사 주식을 받고 (주)티와이홀딩스 신주를 발행해 주는 현물출자 방식의 유상증자를 진행하여 당사를 자회사로 편입하였습니다. 또한 (주)티와이홀딩스는 2021년 12월 28일을 합병기일로 그룹 내 방송 지주사 역할을 하고 있는 SBS미디어홀딩스(주)를 흡수합병할 예정입니다. 태영그룹은 향후 지주회사 체제 강화를 통한 그룹 투명성 제고를 기대하고 있습니다. [사업포트폴리오 관련 위험] 다. 1973 년 11 월 태영개발(주)로 설립된 당사는 환경관련시설과 도로공사를 주요 사업으로 영위하고 있는 2020년 시공능력평가순위 13위의 상장 건설업체로서 토목부문의 다양한 시공경험과 경쟁력을 바탕으로 안정적인 사업구조를 견지하고 있습니다.분할 이전 70%대를 보이던 건설사업부문 매출액 비중은 분할 이후 98% 수준을 보이며 높은 의존도를 보이고 있습니다. 2021년 1분기말 당사의 연결기준 매출액 5,121억원 중 98.17%에 해당하는 5,028억원이 건설사업부문에서 발생하고 있습니다. 당사는 상당 기간 투명하고 보수적인 회계처리를 채택하고 도급공사위주의 사업진행, 수익성위주의 선별수주 등 보수적인 경영정책을 견지하였습니다. 하지만 지속적으로 건설부문 높은 의존도는 당사의 재무건전성에 영향을 미칠 수 있습니다. 이점 유의하시어 투자자 여러분들께서는 투자에 임하시기 바랍니다. [수익성에 관한 위험] 라. 당사는 2013년 이후 공공부문의 수주환경이 저하되면서 사업규모가 감소하였으나, 주택사업 확대를 바탕으로 2016년 이후 증가하고 있습니다. 2021년 1분기말 공사잔량은 건축 공사부문 약 1.76조원, 토목 공사부문 약 1.48조원에 달하고 있습니다. 이러한 신규수주액 증가에 힘입어 당사의 별도기준 매출액은 2016년 9,845억원 수준에서 2018년 1조 9,960억원으로 증가하였으며 2019년과 2020년에는 2조를 상회하는 매출액을 기록하였습니다. 한편, 2021년 1분기 매출액은 전년 동기대비 10.73% 증가한 4.928억원 수준을 보였습니다. 향후 예상원가 변경에 따른 급격한 매출원가 상승과 국내 주택경기 악화에 따른 국내주택 사업부분의 실적 악화가 발생할 경우, 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. [재무안정성에 관한 위험] 마. 당사의 연결기준 부채비율은 2017년 231.1%, 2018년 234.5%를 기록하며 점진적으로 상승하였으며, 2020년 분할 이후 모든 채무가 당사에 존속하게 되면서 487.2%까지 상승하였습니다. 한편, 2021년 1분기말 기준으로는 460.2%로 소폭 감소하였습니다. 당사의 총차입금은 주택사업의 확장과 함께 2015년말 7,562억원, 2016년말 1조 273억원, 2017년말 1조 5,438억원, 2018년말 1조 7,287억원, 2019년말 2조 3,059억원을 기록하는 등 최근 지속적으로 증가했습니다. 2020년에는 대규모 개발사업장 준공으로 인해 차입금 규모가 1조 6,430억원으로 감소하였으며, 2021년 1분기말 기준으로 1조 5,708억원으로 전기말 대비 감소하였습니다. 향후 당사의 차입금 수준이 지속적으로 증가하여 재무적 영업이익 대비 상환금액이 부담으로 작용될때 추가적인 안정성 지표 악화가 나타날 가능성이 존재합니다. 투자자께서는 투자 고려시 이 점을 유의해 주시기 바랍니다. [매출채권 및 대손충당금에 관한 위험] 바. 당사의 매출채권 및 기타채권(유동자산 및 비유동자산 포함) 총계는 2019년 창원중동유니시티 관련해서 분양미수금이 4,680억원 가량 발생하며 1조 3,687억원을 기록했다가 2020년과 2021년 1분기 기준으로는 각각 6,199억원과 5,357억원을 기록하며 하락하는 추세를 보이고 있습니다. 당사는 2021년 1분기말 연결기준 3,763억원의 유동 매출채권 및 기타채권과 1,594억원의 비유동 매출채권 및 기타채권(단기금융상품, 공사미수금, 분양미수금, 매출채권, 미수금, 대여금, 장기금융상품, 보증금)을 보유하고 있습니다. Infra 및 플랜트 부문의 경우 공공 및 관급공사의 비중이 높기 때문에 채권회수에 큰 어려움이 없는 반면, 건설주택 부문의 경우 향후 주택경기가 침체로 이어진다면 일부 사업장의 경우 공사미수금 회수가 상대적으로 원활하지 못할 가능성이 존재합니다. 향후 국내 주택경기 침체 등의 지속 및 플랜트 사업장 등에 대한 추가적인 사업성 저하가 발생할 경우, 공사미수금 회수율 저하로 인한 매출채권의 대손충당금 설정이 증가될 가능성이 존재합니다. 이러할 경우 당사 영업이익 등 수익성 및 재무제표에 부정적 영향을 미칠 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. [소송 및 기타 우발채무 관련 위험] 사. 당사는 하자보수청구소송 등 52건의 소송사건과 관련하여 피소(총 소송가액 1,488억원)되었으며, 손해배상청구소송 등 11건의 소송을 제기하였습니다. 2021년 1분기말 연결 기준 당사는 합리적으로 소송결과가 예측되는 건에 대하여 412억원의 충당부채를 설정하고 있습니다. 현재 최종 재판결과를 예측할 수 없는 소송사건의 영향은 당사의 재무제표에 반영되지 않았으며, 진행중인 소송사건 및 자금보충 등의 결과에 따라 당사의 재무상황에 부정적 영향을 줄 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [공정거래위원회 등 유관기관 제재관련 위험] 아. 2021년 1분기말 연결기준 당사가 영업 관련 감독기관 등 유관기관으로부터 받은 제재현황은 건설사업부문 5건이 있습니다. 이러한 제재현황은 당사의 평판 혹은 이미지에 부정적인 영향을 미칠 수 있으며, 이에 따라 향후 당사의 영업활동에 부정적인 요소로 작용할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [수주에 관한 위험] 자. 당사의 도급공사 잔량은 지난 3년간 3조원을 상회하는 수준(2018년 3.7조원, 2019년 3.4조원, 2020년 4.1조원)을 유지하고 있습니다. 특히 2020년에는 국내 주택시장의 호조 등 우호적인 사업여건으로 인해 전년 대비 6,622억원이 증가하며 4조원을 돌파하였습니다. 한편, 2021년 1분기말 기준으로는 전년말 대비 215억원이 감소한 4조 961억원 수준을 보이고 있습니다. 공공공사 대비 채산성이 우수한 민간주택 부문으로의 사업구조 전환은 당사 영업실적에 긍정적으로 작용하고 있으나, 중장기적으로는 부동산경기 변동에 따른 실적가변성이 과거 대비 확대되는 요인으로 작용할 수 있습니다. 또한, 신규 및 추가 계약의 증가가 부진할 경우 도급공사 잔량의 유지가 어려울 것이며 이에 따른 향후 사업진행에 따른 부담요인이 존재할 것으로 예상됩니다. [우발채무(PF대출 시행사 지급보증 등)에 관한 위험] 차. 2017년말 1조 6,233억원이였던 PF대출잔액은 사업의 규모가 확장됨에 따라 점차 증가하였으며, 2020년말 연결기준 3조 8,088억원, 2021년 1분기말 기준 3조 9,165억원을 기록하고 있습니다. 주요 PF사업장의 사업 진행 지연 또는 각 사업장의 분양실적과 입주율에 따라 당사의 연대보증책임이 실현되어 대위변제할 경우 예측하지 못한 자금소요로 인해 재무상태가 악화될 가능성이 있으니 투자자께서는 이 점 유의하시기 바랍니다. [미청구공사에 관한 위험] 카. 2021년 1분기말 연결기준 당사의 미청구공사 규모는 약 1,306억원으로 2020년말(약 1,153억원) 대비 약 153억원 증가, 2019년말(약 2,034억원)대비 약 728억원 감소하였습니다. 건설업의 특성상 사업주의 기성인식과 수주업체의 진행기준 인식의 차이로 인하여, 미청구공사는 지속적으로 발생하며, 미래 불확실성으로 인하여 총 예정 원가가 상승할 경우 기존 미청구공사에 대하여 추가적인 손실이 발생할 가능성 및 현금유출 가능성도 배제할 수 없습니다. 투자자께서는 당사의 미청구공사내역 및 매출채권 내역에 대하여 검토하시어, 향후 불확실성이 미청구공사의 부실위험으로 전이될 가능성에 대하여 고려하여 주시기 바랍니다. [계열회사 매출 감소로 인한 수익성 악화 위험] 타. 당사는 독점규제 및 공정거래에 관한 법률상 태영그룹에 포함되어 있습니다. 태영그룹은 2021년 1분기말 기준 68개의 계열회사로 구성되어 있으며 상장 5개사, 비상장 63개사로 구성되어 있습니다. 당사는 매출 및 수익의 일정 부분을 계열회사에 의존하고 됩니다. 향후 계열사의 경영환경악화 등으로 인하여 계열 발주물량이 감소할 시 당사의 실적, 재무구조 및 영업활동에 부정적 영향을 미칠 수 있으니 투자자께서는 이 점 유의하여 주시기 바랍니다. |

| 기타 투자위험 | [환금성 제약에 관한 사항] 가. 본 사채의 상장예정일은 2021년 07월 19일입니다. 본 사채는 한국거래소의 채권상장요건을 충족하고 있으므로 상장심사를 통과할 것으로 판단됩니다. 하지만 급격한 채권시장의 변동에 의해 영향을 받을 가능성이 있으며, 상장 이후 채권에 대한 매도량과 매수량 사이에 불균형이 발생할 경우 환금성에 제약이 있을 수 있으므로 투자자들께서는 이점을 유의하시기 바랍니다. [공모 일정 및 효력 발생에 관한 사항] 나. 본 증권신고서상의 공모일정은 확정된 것이 아니며 금융감독원 공시심사 과정에서 정정사유가 발생할 경우 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시심사과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종의 증권신고서 및 투자설명서의 내용을 참고하시어 투자에 유의하여 주시기 바랍니다. [예측 진술된 기재사항의 변동 가능성] 다. 당사는 상기에 기술된 투자위험요소 외에도 전반적으로 불안정한 경제 상황 등에 의하여 직접적으로 또는 간접적으로 영향을 받을 수 있습니다. 당사의 재무제표는 당사의 재무상태에 영향을 미칠 수 있는 경제상황에 대한 경영자의 현재까지의 평가를 반영하고 있으나 그 실제결과는 현재시점에서의 평가와는 상당히 다를 수 있는 만큼, 투자자께서는 이 점 유의하여 투자에 임하시기 바랍니다. ['주식ㆍ사채 등의 전자등록에 관한 법률'에 관한 사항] 라. 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록기관인 한국예탁결제원의 전자등록계좌부에 사채의 권리 내용을 전자등록하고 사채권은 발행하지 아니합니다. 본 사채에 대하여는 실물채권을 발행하거나 등록필증을 교부하지 아니합니다 [신용등급 평정 관련] 마. 본 사채는 한국기업평가(주), 한국신용평가(주) 및 NICE신용평가(주)로부터 A0/안정적 등급을 받은 바 있습니다. [사채관리계약 관련] 바. 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 68 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

100,000,000,000 | 모집(매출)총액 | 100,000,000,000 |

| 발행가액 | 100,000,000,000 | 이자율 | 2.590 |

| 발행수익률 | 2.590 | 상환기일 | 2024년 07월 19일 |

| 원리금 지급대행기관 |

(주)우리은행 트윈타워 기업영업지원팀 |

(사채)관리회사 | 현대차증권(주) |

| 신용등급 (신용평가기관) |

한국기업평가(주) A0 / 한국신용평가(주) A0 / NICE신용평가(주) A0 | ||

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 케이비증권 | - | 4,000,000 | 40,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 인수 | 한국투자증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 인수 | NH투자증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 인수 | 유안타증권 | - | 2,000,000 | 20,000,000,000 | 인수수수료 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 07월 19일 | 2021년 07월 19일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 100,000,000,000 |

| 발행제비용 | 329,620,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2021년 06월 23일 KB증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2021년 07월 14일이며, 상장예정일은 2021년 07월 19일임. |

||

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : 제 68 회] | (단위 :원 ) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 100,000,000,000 | |

| 할 인 율(%) | 0.00 | |

| 발행수익율(%) | 2.590 | |

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100% | |

| 모집 또는 매출총액 | 100,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 2.590 |

| 변동금리부사채 이자율 |

- | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 본 사채의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 본 사채 이율의 1/4씩 분할 후급하며, 이자지급기일은 다음과 같다. 다만, 이자지급기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일을 이자지급기일로 하되, 원이자지급 기일 이후의 이자는 해당 이자지급시의 이자를 산정함에 있어서 계산하지 아니한다. 이자지급기일에 발행회사가 이자지급을 이행하지 않을 경우 해당 원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 지급일 전일 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2021년 10월 19일, 2022년 01월 19일, 2022년 04월 19일, 2022년 07월 19일, 2022년 10월 19일, 2023년 01월 19일, 2023년 04월 19일, 2023년 07월 19일, 2023년 10월 19일, 2024년 01월 19일, 2024년 04월 19일, 2024년 07월 19일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주), 한국기업평가(주), NICE신용평가(주) |

| 평가일자 | 2021년 07월 06일, 2021년 07월 06일, 2021년 07월 06일 |

|

| 평가결과등급 | A0 / A0 / A0 | |

| 상환방법 및 기한 |

상 환 방 법 | 본 사채의 원금은 2024년 07월 19일에 일시 상환한다. 다만, 상환기일이 은행의 휴업일에 해당할 경우 그 다음 영업일을 상환기일로 하고, 사채의 상환일기일 이후 이자는 계산하지 아니한다. |

| 상 환 기 한 | 2024년 07월 19일 | |

| 납 입 기 일 | 2021년 07월 19일 | |

| 전 자 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2021년 06월 23일 KB증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2021년 07월 14일이며, 상장예정일은 2021년 07월 19일임. |

|

2. 공모방법

- 해당사항 없음.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, CFO, 자금팀장 등 - 대표주관회사: 기업금융1본부 본부장, 기업금융2부장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 금융감독원의 정정요구명령 등으로 인하여 발행일정이 변경되더라도 수요예측을 재실시 하지 않습니다. |

나. 대표주관회사의 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정방식 | 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주),(주)에프앤자산평가)에서 최종으로 제공하는 (주)태영건설 3년만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)태영건설 3년 만기 회사채 개별민평수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율로 합니다. 공모희망금리 산정에 대한 구체적인 근거는 아래 '주) 공모희망금리 산정근거'를 참고하여 주시기 바랍니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "대표주관회사"가 협의하여 수요예측방법을 결정합니다. 수요예측기간은 2021년 07월 12일 09시부터 16시 30분까지로 합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. [제68회] ① 최저 신청수량: 10억원 ② 최고 신청수량: 본 사채 발행예정금액 ③ 수량단위: 10억원 ④ 가격단위: 1bp |

| 배정대상 및 기준 |

"무보증사채 수요예측 모범규준"「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 대표주관회사의 내부지침에 따라 결정합니다.

"무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」에 따라 대표주관회사는 공모채권을 배정함에 있어 "수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"로 한다.)에 대해 우대하여 배정합니다. 본사채의 배정에 관한 세부사항은 본 증권신고서 제1부 모집 또는 매출에 관한 사항 Ⅰ. 모집 또는 매출에 관한 일반사항 - 4. 모집 또는 매출절차 등에 관한 사항 - 나. 청약 및 배정방법을 참고하시기 바랍니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준" 및 "대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "대표주관회사"는 금융투자협회「무보증사채 수요예측 모범규준」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율은 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

(주1) 공모희망금리 산정근거

대표주관회사인 KB증권(주)는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본 사채의 공모희망금리를 결정하였습니다.

가. 민간채권평가회사의 평가금리 및 스프레드 동향

국고채권, 발행회사가 속한 신용등급인 A0 등급의 무보증 회사채, 발행회사인 (주)태영건설의 최근 민간채권평가회사 4사의 평균 평가금리 및 스프레드 추이는 아래와 같습니다.

① (주)태영건설의 개별민평수익률

민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)태영건설 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)'(이하 '개별민평금리' 라고 한다.)은 2.565% 입니다.

| [개별민평 3년 만기 민간채권평가회사 4사 민평수익률 및 산술평균] | |

| 신고서 제출 1영업일 전(2021.07.06) | (단위: %) |

| 구 분 | 한국자산평가 | 키스채권평가 | 나이스피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 3년 만기 (주)태영건설 민평수익률 |

- | 2.519 | - | 2.612 | 2.565 |

| 자료: 본드웹 |

| 주) 한국자산평가와 나이스피앤아이는 개별민평 미제공 |

② A0 등급민평수익률

민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 A0등급 3년 만기 회사채 등급민평 수익률의 산술평균(이하 '등급민평금리' 라고 한다.)은 2.292%로 (주)태영건설의 동일만기 개별민평금리 대비 0.273%p. 낮은 수준입니다.

| [A0등급민평 3년 만기 민간채권평가회사 4사 민평수익률 및 산술평균] | |

| 신고서 제출 1영업일 전(2021.07.06) | (단위: %) |

| 구 분 | 한국자산평가 | 키스채권평가 | 나이스피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 3년 만기 A0등급 민평수익률 |

2.277 | 2.304 | 2.287 | 2.302 | 2.292 |

| 자료: 본드웹 |

③ 최근 6개월간(2021.01.06~2021.07.06) 개별민평, 등급민평 금리 및 국고금리 대비 스프레드 추이

| 신고서 제출 1영업일 전(2021.07.06) | (단위: %) |

| 날짜 | (A) 국고 3년 |

(B) 'A0'등급민평 3년 |

(C) ㈜태영건설 개별민평 3년 |

(B-A) 등급민평 스프레드 |

(C-A) 개별민평 스프레드 |

|---|---|---|---|---|---|

| 2021-07-06 | 1.460 | 2.292 | 2.565 | 0.832 | 1.105 |

| 2021-07-05 | 1.457 | 2.289 | 2.562 | 0.832 | 1.105 |

| 2021-07-02 | 1.485 | 2.316 | 2.589 | 0.831 | 1.104 |

| 2021-07-01 | 1.475 | 2.306 | 2.579 | 0.831 | 1.104 |

| 2021-06-30 | 1.452 | 2.283 | 2.556 | 0.831 | 1.104 |

| 2021-06-29 | 1.460 | 2.290 | 2.561 | 0.830 | 1.101 |

| 2021-06-28 | 1.477 | 2.307 | 2.578 | 0.830 | 1.101 |

| 2021-06-25 | 1.444 | 2.274 | 2.545 | 0.830 | 1.101 |

| 2021-06-24 | 1.385 | 2.213 | 2.482 | 0.828 | 1.097 |

| 2021-06-23 | 1.335 | 2.162 | 2.432 | 0.827 | 1.097 |

| 2021-06-22 | 1.330 | 2.157 | 2.427 | 0.827 | 1.097 |

| 2021-06-21 | 1.356 | 2.182 | 2.453 | 0.826 | 1.097 |

| 2021-06-18 | 1.312 | 2.139 | 2.412 | 0.827 | 1.100 |

| 2021-06-17 | 1.330 | 2.161 | 2.435 | 0.831 | 1.105 |

| 2021-06-16 | 1.285 | 2.123 | 2.395 | 0.838 | 1.110 |

| 2021-06-15 | 1.310 | 2.143 | 2.415 | 0.833 | 1.105 |

| 2021-06-14 | 1.280 | 2.113 | 2.385 | 0.833 | 1.105 |

| 2021-06-11 | 1.242 | 2.075 | 2.347 | 0.833 | 1.105 |

| 2021-06-10 | 1.274 | 2.101 | 2.373 | 0.827 | 1.099 |

| 2021-06-09 | 1.135 | 2.060 | 2.333 | 0.925 | 1.198 |

| 2021-06-08 | 1.165 | 2.085 | 2.361 | 0.920 | 1.196 |

| 2021-06-07 | 1.197 | 2.110 | 2.388 | 0.913 | 1.191 |

| 2021-06-04 | 1.215 | 2.124 | 2.403 | 0.909 | 1.188 |

| 2021-06-03 | 1.192 | 2.100 | 2.380 | 0.908 | 1.188 |

| 2021-06-02 | 1.200 | 2.104 | 2.384 | 0.904 | 1.184 |

| 2021-06-01 | 1.212 | 2.115 | 2.394 | 0.903 | 1.182 |

| 2021-05-31 | 1.227 | 2.128 | 2.407 | 0.901 | 1.180 |

| 2021-05-28 | 1.162 | 2.065 | 2.343 | 0.903 | 1.181 |

| 2021-05-27 | 1.115 | 2.020 | 2.299 | 0.905 | 1.184 |

| 2021-05-26 | 1.165 | 2.065 | 2.345 | 0.900 | 1.180 |

| 2021-05-25 | 1.142 | 2.044 | 2.325 | 0.902 | 1.183 |

| 2021-05-24 | 1.115 | 2.019 | 2.301 | 0.904 | 1.186 |

| 2021-05-21 | 1.092 | 1.996 | 2.278 | 0.904 | 1.186 |

| 2021-05-20 | 1.102 | 2.006 | 2.288 | 0.904 | 1.186 |

| 2021-05-18 | 1.095 | 2.000 | 2.281 | 0.905 | 1.186 |

| 2021-05-17 | 1.102 | 2.008 | 2.289 | 0.906 | 1.187 |

| 2021-05-14 | 1.112 | 2.018 | 2.299 | 0.906 | 1.187 |

| 2021-05-13 | 1.121 | 2.026 | 2.306 | 0.905 | 1.185 |

| 2021-05-12 | 1.117 | 2.022 | 2.303 | 0.905 | 1.186 |

| 2021-05-11 | 1.117 | 2.022 | 2.303 | 0.905 | 1.186 |

| 2021-05-10 | 1.135 | 2.038 | 2.317 | 0.903 | 1.182 |

| 2021-05-07 | 1.132 | 2.035 | 2.314 | 0.903 | 1.182 |

| 2021-05-06 | 1.135 | 2.036 | 2.316 | 0.901 | 1.181 |

| 2021-05-04 | 1.157 | 2.058 | 2.338 | 0.901 | 1.181 |

| 2021-05-03 | 1.148 | 2.049 | 2.330 | 0.901 | 1.182 |

| 2021-04-30 | 1.137 | 2.041 | 2.323 | 0.904 | 1.186 |

| 2021-04-29 | 1.122 | 2.026 | 2.308 | 0.904 | 1.186 |

| 2021-04-28 | 1.110 | 2.018 | 2.301 | 0.908 | 1.191 |

| 2021-04-27 | 1.095 | 2.004 | 2.286 | 0.909 | 1.191 |

| 2021-04-26 | 1.112 | 2.022 | 2.304 | 0.910 | 1.192 |

| 2021-04-23 | 1.117 | 2.024 | 2.307 | 0.907 | 1.190 |

| 2021-04-22 | 1.112 | 2.019 | 2.301 | 0.907 | 1.189 |

| 2021-04-21 | 1.110 | 2.018 | 2.302 | 0.908 | 1.192 |

| 2021-04-20 | 1.130 | 2.043 | 2.327 | 0.913 | 1.197 |

| 2021-04-19 | 1.130 | 2.043 | 2.327 | 0.913 | 1.197 |

| 2021-04-16 | 1.147 | 2.060 | 2.344 | 0.913 | 1.197 |

| 2021-04-15 | 1.140 | 2.052 | 2.336 | 0.912 | 1.196 |

| 2021-04-14 | 1.100 | 2.013 | 2.298 | 0.913 | 1.198 |

| 2021-04-13 | 1.132 | 2.045 | 2.329 | 0.913 | 1.197 |

| 2021-04-12 | 1.135 | 2.049 | 2.332 | 0.914 | 1.197 |

| 2021-04-09 | 1.167 | 2.083 | 2.367 | 0.916 | 1.200 |

| 2021-04-08 | 1.160 | 2.078 | 2.363 | 0.918 | 1.203 |

| 2021-04-07 | 1.177 | 2.096 | 2.381 | 0.919 | 1.204 |

| 2021-04-06 | 1.184 | 2.103 | 2.388 | 0.919 | 1.204 |

| 2021-04-05 | 1.202 | 2.121 | 2.406 | 0.919 | 1.204 |

| 2021-04-02 | 1.147 | 2.073 | 2.358 | 0.926 | 1.211 |

| 2021-04-01 | 1.135 | 2.064 | 2.348 | 0.929 | 1.213 |

| 2021-03-31 | 1.127 | 2.063 | 2.346 | 0.936 | 1.219 |

| 2021-03-30 | 1.151 | 2.087 | 2.370 | 0.936 | 1.219 |

| 2021-03-29 | 1.115 | 2.053 | 2.335 | 0.938 | 1.220 |

| 2021-03-26 | 1.125 | 2.065 | 2.346 | 0.940 | 1.221 |

| 2021-03-25 | 1.095 | 2.035 | 2.316 | 0.940 | 1.221 |

| 2021-03-24 | 1.120 | 2.060 | 2.345 | 0.940 | 1.225 |

| 2021-03-23 | 1.147 | 2.087 | 2.371 | 0.940 | 1.224 |

| 2021-03-22 | 1.130 | 2.070 | 2.354 | 0.940 | 1.224 |

| 2021-03-19 | 1.142 | 2.084 | 2.369 | 0.942 | 1.227 |

| 2021-03-18 | 1.137 | 2.079 | 2.364 | 0.942 | 1.227 |

| 2021-03-17 | 1.177 | 2.117 | 2.402 | 0.940 | 1.225 |

| 2021-03-16 | 1.175 | 2.114 | 2.398 | 0.939 | 1.223 |

| 2021-03-15 | 1.220 | 2.153 | 2.437 | 0.933 | 1.217 |

| 2021-03-12 | 1.230 | 2.162 | 2.445 | 0.932 | 1.215 |

| 2021-03-11 | 1.175 | 2.107 | 2.390 | 0.932 | 1.215 |

| 2021-03-10 | 1.175 | 2.106 | 2.387 | 0.931 | 1.212 |

| 2021-03-09 | 1.220 | 2.134 | 2.413 | 0.914 | 1.193 |

| 2021-03-08 | 1.150 | 2.064 | 2.343 | 0.914 | 1.193 |

| 2021-03-05 | 1.067 | 1.986 | 2.266 | 0.919 | 1.199 |

| 2021-03-04 | 1.035 | 1.956 | 2.238 | 0.921 | 1.203 |

| 2021-03-03 | 1.017 | 1.941 | 2.223 | 0.924 | 1.206 |

| 2021-03-02 | 1.022 | 1.948 | 2.232 | 0.926 | 1.210 |

| 2021-02-26 | 1.020 | 1.947 | 2.230 | 0.927 | 1.210 |

| 2021-02-25 | 0.996 | 1.924 | 2.208 | 0.928 | 1.212 |

| 2021-02-24 | 1.002 | 1.931 | 2.217 | 0.929 | 1.215 |

| 2021-02-23 | 1.015 | 1.946 | 2.232 | 0.931 | 1.217 |

| 2021-02-22 | 1.020 | 1.951 | 2.237 | 0.931 | 1.217 |

| 2021-02-19 | 0.995 | 1.926 | 2.212 | 0.931 | 1.217 |

| 2021-02-18 | 0.985 | 1.915 | 2.212 | 0.930 | 1.227 |

| 2021-02-17 | 0.982 | 1.916 | 2.213 | 0.934 | 1.231 |

| 2021-02-16 | 0.980 | 1.916 | 2.211 | 0.936 | 1.231 |

| 2021-02-15 | 0.994 | 1.930 | 2.225 | 0.936 | 1.231 |

| 2021-02-10 | 0.992 | 1.928 | 2.223 | 0.936 | 1.231 |

| 2021-02-09 | 0.990 | 1.927 | 2.223 | 0.937 | 1.233 |

| 2021-02-08 | 0.995 | 1.934 | 2.230 | 0.939 | 1.235 |

| 2021-02-05 | 0.982 | 1.921 | 2.217 | 0.939 | 1.235 |

| 2021-02-04 | 0.980 | 1.918 | 2.214 | 0.938 | 1.234 |

| 2021-02-03 | 0.977 | 1.914 | 2.211 | 0.937 | 1.234 |

| 2021-02-02 | 0.980 | 1.919 | 2.214 | 0.939 | 1.234 |

| 2021-02-01 | 0.987 | 1.928 | 2.223 | 0.941 | 1.236 |

| 2021-01-29 | 0.972 | 1.914 | 2.209 | 0.942 | 1.237 |

| 2021-01-28 | 0.977 | 1.923 | 2.219 | 0.946 | 1.242 |

| 2021-01-27 | 0.987 | 1.937 | 2.235 | 0.950 | 1.248 |

| 2021-01-26 | 1.002 | 1.955 | 2.255 | 0.953 | 1.253 |

| 2021-01-25 | 1.006 | 1.962 | 2.260 | 0.956 | 1.254 |

| 2021-01-22 | 0.990 | 1.948 | 2.245 | 0.958 | 1.255 |

| 2021-01-21 | 0.970 | 1.935 | 2.232 | 0.965 | 1.262 |

| 2021-01-20 | 0.975 | 1.945 | 2.242 | 0.970 | 1.267 |

| 2021-01-19 | 0.977 | 1.952 | 2.248 | 0.975 | 1.271 |

| 2021-01-18 | 0.967 | 1.949 | 2.246 | 0.982 | 1.279 |

| 2021-01-15 | 0.970 | 1.953 | 2.248 | 0.983 | 1.278 |

| 2021-01-14 | 0.987 | 1.970 | 2.266 | 0.983 | 1.279 |

| 2021-01-13 | 0.975 | 1.961 | 2.256 | 0.986 | 1.281 |

| 2021-01-12 | 0.977 | 1.970 | 2.266 | 0.993 | 1.289 |

| 2021-01-11 | 0.965 | 1.962 | 2.256 | 0.997 | 1.291 |

| 2021-01-08 | 0.977 | 1.977 | 2.270 | 1.000 | 1.293 |

| 2021-01-07 | 0.970 | 1.975 | 2.268 | 1.005 | 1.298 |

| 2021-01-06 | 0.960 | 1.973 | 2.266 | 1.013 | 1.306 |

| 자료: 본드웹 주) 국고채권 수익률 : 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 3년 만기 국고채권 수익률의 산술평균 주) '등급민평금리 스프레드' = 등급민평금리(4사) - 국고채권 수익률 주) '개별민평금리 스프레드' = 개별민평금리(4사) - 국고채권 수익률 |

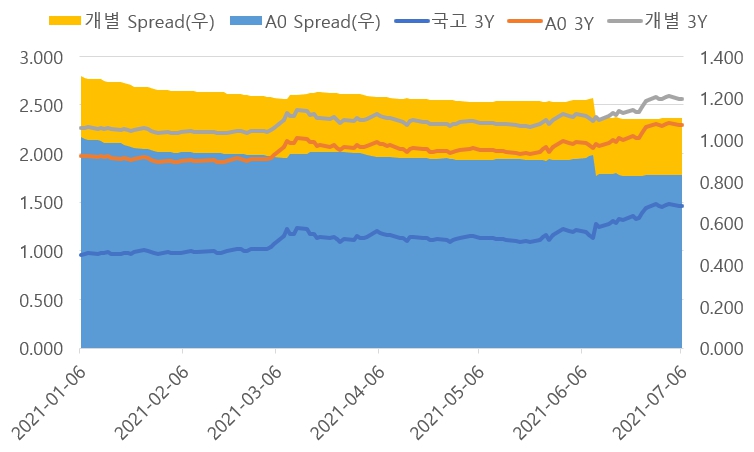

당사 채권의 3년 개별민평 수익률은 국고금리의 상승과 더불어 최근 6개월 지속적인 상승 추이를 보이고 있으며, 증권신고서 제출일 전영업일 기준 당사의 3년 민평금리는 2.565%수준을 기록하고 있습니다. 또한 당사 민평금리의 국고채권 대비 스프레드는 2021년 6월초 한은 부총재의 매파적 발언으로 인해 국고금리가 급등하면서 축소된 바 있습니다. 증권신고서 제출일 전영업일 기준 당사 민평금리의 국고채권 대비 스프레드는 3년물이 1.105% 수준을 기록하고 있습니다.

최근 6개월간 국고채금리 대비 A0 등급민평금리 및 개별민평금리 스프레드는 아래와 같습니다.

| [국고 3년 금리 대비 A0등급민평금리 및 개별민평금리 스프레드 추이] | |

| (기준일: 2021년 07월 06일) | (단위: %, %p) |

|

|

국고 민평 개별 3년 추이 |

| 자료: 본드웹 |

나. 최근 발행된 동일등급 발행사례 검토

최근(3개월간) 발행된 동일등급, 동일만기의 무보증 공모회사채 발행 동향은 아래와 같습니다. 동일 등급의 공모희망 금리밴드상단은 개별민평금리 +10bp ~ +20bp 수준, 등급민평금리 +20bp 수준, 결정금리는 개별민평금리 기준 -12bp ~ +20bp, 등급민평금리 기준 -30bp 수준으로 수요를 반영하여 금리를 확정지었습니다.

| [최근 3개월간 수요예측 진행된 동일등급 동일만기 무보증공모 회사채 발행사례] | (단위: 억원, %) |

| 발행회사 | 등급 | 만기 | 납입일 | 모집금액 (최초) |

공모희망금리 | 결정Spread | 발행금액 (확정) |

경쟁률 |

|---|---|---|---|---|---|---|---|---|

| 코오롱인더스트리 | A0 | 3년 | 2021-06-03 | 600 | 등급민평-30bp~+30bp | -15bp | 750 | 5.05 : 1 |

| 롯데글로벌로지스 | A0 | 3년 | 2021-05-31 | 400 | 개별민평-30bp~+10bp | +8bp | 500 | 2.50 : 1 |

| 세아홀딩스 | A0 | 3년 | 2021-05-28 | 500 | 개별민평-30bp~+30bp | +5bp | 1,000 | 4.60 : 1 |

| 현대케미칼 | A0 | 3년 | 2021-05-26 | 700 | 등급민평-30bp~+30bp | -20bp | 700 | 4.9 : 1 |

| 현대비앤지스틸 | A0 | 3년 | 2021-05-25 | 500 | 개별민평-30bp~+30bp | -5bp | 500 | 5.4 : 1 |

| 광동제약 | A0 | 3년 | 2021-04-20 | 150 | 등급민평-20bp~+20bp | -20bp | 220 | 6.9 : 1 |

| GS건설 | A0 | 3년 | 2021-04-16 | 1,000 | 등급민평-40bp~+40bp | -25bp | 2,000 | 5.9 : 1 |

| OCI | A0 | 3년 | 2021-04-13 | 600 | 등급민평-20bp~+90bp | +50bp | 970 | 2.1 : 1 |

| 풍산 | A0 | 3년 | 2021-04-12 | 700 | 등급민평-30bp~+30bp | -35bp | 1,000 | 9.8 : 1 |

| 롯데오토리스 | A0 | 3년 | 2021-04-09 | 500 | 개별민평-30bp~+30bp | +30bp | 500 | 2.2 : 1 |

| 해태제과식품 | A0 | 3년 | 2021-04-09 | 300 | 개별민평-30bp~+30bp | -27bp | 400 | 14.1 : 1 |

| 자료: 금융감독원 전자공시시스템 |

다. 채권시장 동향 및 종합결론

당사는 이번 제68회 무보증사채 발행과 관련하여 공모희망금리 결정 과정에서 당사 채권의 민평금리, 당사의 회사채가 해당되는 A0등급의 민평금리, 국고채권 대비 개별민평 및 등급민평의 스프레드, 동일 등급 회사채의 발행 내역, 기발행 회사채의 유통내역 등을 종합적으로 고려하였습니다.

2018년에 이어 하락세를 지속하던 한국 시장금리는 2019년 8월 19일 국고채권 3년물 금리가 1.093%를 기록하며 최저점을 갱신한 이후 소폭 상승하는 모습을 보였습니다. 2019년 7월 기준으로 주요 지표 부진과 저물가 기조가 지속될 것으로 예상되면서 국내 통화정책에서도 추가 금리인하 논의가 있었습니다.

한국은행 금융통화위원회에서 2019년 5월 첫 금리인하 소수의견이 개진되었으며, 2019년 7월 금융통화위원회에서 기준금리를 1.75%에서 1.50%로 인하했습니다. 미국 연방공개시장위원회(FOMC) 회의에서도 2019년 6월 기준금리 인하 신호를 강하게 내비치며 연내 금리인하가 필요하다고 밝힌 이후 2019년 7월 기준금리를 기존 2.25%~2.50%에서 2.00%~2.25%로 인하하였습니다. 9월 FOMC에서도 0.25%p. 추가 인하하였지만, 보험용 인하라는 해석과 향후 추가 인하에 대한 의구심이 짙어 미국 금리 및 국내 금리는 급등하는 모습을 보였습니다.

그러나 10월 FOMC의 기준금리 추가 인하와 그간 이어져온 금리 상승분에 대한 부담으로 금리는 하향 조정 국면으로 전환했습니다. 이에 2019년 10월 개최된 금통위 에서 기준금리를 0.25%p. 추가 인하하여 1.25%로 하향 조정하였습니다. 이후 11월 금융통화위원회 결과 소수의견(1명)을 확인하고, 2020년 경제성장률 전망치를 하향 조정 하면서 2020년도 추가 인하 기대감이 강화되었으며, 국고채 및 회사채 금리의 점진적인 하락세로 이어졌습니다.

2020년 코로나19 사태의 장기화로 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고 국내외 시장 금리 하락세가 지속되었습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p. 인하하여 1.00%~1.25%로 발표하였고, 이후 3월 3일 정례회의를 통해 채 2주도 안돼 0.00%~0.25%로 1%p. 금리 인하를 단행하여 글로벌 시장금리의 하방 압력이 거세지고 있습니다. 이에 금융통화위원회 역시 코로나19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 기준금리를 0.5%p. 인하하며 기준금리가 0.75%로 떨어졌으며, 5월 28일 금통위에서 0.25%p. 추가 인하를 결정하면서 기준금리는 0.50%까지 하락하였습니다.

향후 FOMC의 금리인하 없이 한국은행의 추가적인 금리인하는 없을 것으로 예상되나, 이와 별개로 코로나19의 재확산 지속, 2021년 2월 이후 미국채 금리가 급등하는 등 최근 시장금리에 대한 변동성이 확대되고 있습니다. 최근의 금리 상승은 상당부분 경기 회복을 반영하는 것이기 때문에 진압해야 할 대상이 아니라 오히려 2020년 공격적 완화 정책의 결과물로 볼 수 있지만, 그럼에도 불구하고 시장이 우려하는 이유는 최근 금리 상승에 경기 개선뿐 아니라 긴축에 대한 우려도 반영되고 있기 때문입니다. 미 연준은 2023년까지 금리 인상은 없다고 강조하고 있고, 한국은행은 2021년 국내 경제가 완만히 회복될 것으로 전망하나 국내외 코로나19 확산 정도와 백신 효과 등 향후 회복세에 대한 불확실성이 높아 경제 회복세가 안정화될 때까지 완화적인 기준금리 기조를 유지할 것이라고 밝혔습니다. 한편, 2021년 6월 24일 이주열 한국은행 총재는 경기 회복에 따른 물가 인상에 대응하기 위한 연내 금리 인상의 필요성에 대해 언급하였고 이에 따라 시장 금리가 상승하는 추이를 보이고 있습니다.

이처럼 현재 글로벌 경기 악화는 신종 전염병에 따른 것으로 바이러스 종식 시 회복될 것으로 전망되고 있으나, 예상보다 바이러스의 종식이 지연되어 현재의 경기 침체상태가 지속될 시에는 주요 선진국들의 경기 회복세 및 유가 변동성, 신흥국 경기 악화 지속 등에 따른 불확실성 확대를 초래하며 부진한 실물경제 지표 지속 등으로 인한 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다.

[제68회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주),(주)에프앤자산평가)에서 최종으로 제공하는 (주)태영건설 3년만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)태영건설 3년 만기 회사채 개별민평수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율로 합니다.

다. 수요예측 결과

(1) 수요예측 참여 내역

| [회 차 : 제68회] |

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | ||

| 건수 | 7 | 7 | 1 | - | - | 15 | |

| 수량 | 900 | 470 | 600 | - | - | 1,970 | |

| 경쟁율 | 0.9 : 1 | 0.47 : 1 |

0.6 : 1 |

- | - | 1.97 : 1 | |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(2) 수요예측 신청가격 분포

| [회 차 : 제68회] |

| (단위: bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매중개업자 | 연기금, 운용사(고유),은행, 보험 | 기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -32 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 100 | 5.08% | 포함 |

| -26 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 200 | 10.15% | 포함 |

| -13 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 300 | 15.23% | 포함 |

| -12 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 400 | 20.30% | 포함 |

| -6.5 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 1.02% | 420 | 21.32% | 포함 |

| -6 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 10.15% | 620 | 31.47% | 포함 |

| -3 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 10.15% | 820 | 41.62% | 포함 |

| 0 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 920 | 46.70% | 포함 |

| 1 | - | - | - | - | - | - | 1 | 600 | - | - | - | - | 1 | 600 | 30.46% | 1,520 | 77.16% | 포함 |

| 3 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 1,620 | 82.23% | 포함 |

| 3.5 | - | - | 1 | 30 | - | - | - | - | - | - | - | - | 1 | 30 | 1.52% | 1,650 | 83.76% | 포함 |

| 17 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 1,750 | 88.83% | 포함 |

| 20 | - | - | 2 | 120 | - | - | - | - | - | - | - | - | 2 | 120 | 6.09% | 1,870 | 94.92% | 포함 |

| 30 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.08% | 1,970 | 100.00% | 포함 |

| 합계 | 7 | 900 | 7 | 470 | - | - | 1 | 600 | - | - | - | - | 15 | 1,970 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(3) 수요예측 상세 분포 현황

| [회 차 : 제68회] |

| (단위: 억원, bp) |

| 수요예측 참여자 | (주)태영건설 3년만기 회사채 개별민평 대비 스프레드 |

||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| -32 | -26 | -13 | -12 | -6.5 | -6 | -3 | 0 | 1 | 3 | 3.5 | 17 | 20 | 30 | 합계 | |

| 기관투자자 1 | 100 | 100 | |||||||||||||

| 기관투자자 2 | 100 | 100 | |||||||||||||

| 기관투자자 3 | 100 | 100 | |||||||||||||

| 기관투자자 4 | 100 | 100 | |||||||||||||

| 기관투자자 5 | 20 | 20 | |||||||||||||

| 기관투자자 6 | 200 | 200 | |||||||||||||

| 기관투자자 7 | 200 | 200 | |||||||||||||

| 기관투자자 8 | 100 | 100 | |||||||||||||

| 기관투자자 9 | 600 | 600 | |||||||||||||

| 기관투자자 10 | 100 | 100 | |||||||||||||

| 기관투자자 11 | 30 | 30 | |||||||||||||

| 기관투자자 12 | 100 | 100 | |||||||||||||

| 기관투자자 13 | 100 | 100 | |||||||||||||

| 기관투자자 14 | 20 | 20 | |||||||||||||

| 기관투자자 15 | 100 | 100 | |||||||||||||

| 합계 | 100 | 100 | 100 | 100 | 20 | 200 | 200 | 100 | 600 | 100 | 30 | 100 | 120 | 100 | 1,970 |

| 누적합계 | 100 | 200 | 300 | 400 | 420 | 620 | 820 | 920 | 1,520 | 1,620 | 1,650 | 1,750 | 1,870 | 1,970 | - |

라. 유효수요의 범위, 산정근거

| 구 분 | 내 용 |

|---|---|

| 유효수요의 범위 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가, KIS채권평가, 나이스피앤아이, 에프앤자산평가)에서 최종으로 제공하는 (주)태영건설 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.32%p. ~ +0.30%p.를 가산한 이자율로 수요예측에 참여한 물량 |

| 유효수요 산정 근거 |

[수요예측 신청현황] |

| 최종 발행수익률 확정을 위한 수요예측결과 반영 | 본 사채의 최종 발행금리 결정은 "누적도수" 개념과 "시장성"을 고려하여 결정하였습니다. 수요예측 참여 결과에 따라 결정된 유효수요 범위 내에서 수요예측에 참여한 물량 중 최고 금리수준과 A0 회사채에 대한 시장의 투자수요를 감안하여 발행회사와 대표주관회사가 최종 협의하여 결정되었습니다. - 본사채의 발행금리 [제68회 무보증사채] (주)태영건설 제68회 무보증사채의 이자율 및 발행수익률은 사채의 발행일로부터 원금상환기일 전일까지 연 2.505%로 하되, 동 이자율이 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가, KIS채권평가, 나이스피앤아이, 에프앤자산평가)에서 최종으로 제공하는 (주)태영건설 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째자리이하 절사)에 +0.01%p.를 가산한 이자율과 상이한 경우, 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가, KIS채권평가, 나이스피앤아이, 에프앤자산평가)에서 최종으로 제공하는 (주)태영건설 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 +0.01%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)태영건설 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 +0.01%p.를 가산한 이자율로 합니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

(1) "대표주관회사"는 "발행회사"가 "본 사채"의 발행을 위해 "금융위"에 제출한 증권신고서(정정서류 및 첨부서류를 포함함)가 정상적으로 접수된 이후 "증권인수업무등에관한규정" 제2조 제7호 및 제12조에 따라 수요예측을 실시하고 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 한다.

① 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 인수규정 제2조 제18호에 따른 고위험고수익투자신탁과 법 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

② 투자일임ㆍ신탁고객이 인수규정 제17조의2 제5항 제2호에 따라 불성실수요예측 참여자로 지정되어 불성실수요예측 참여자로 지정된 자가 아닐 것

(2) 수요예측의 방법 : 수요예측은 "한국금융투자협회"의 "무보증사채 수요예측 모범규준" 및 "대표주관회사"의 내부지침에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램 및 Fax를 사용한다.

(3) 수요예측의 기간 : 2021년 07월 12일 09시~16시 30분 까지로 한다.

(4) "본 사채"의 수요예측 공모희망 금리 : 청약일 전일 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)태영건설 3년 만기 회사채 개별민평 수익률(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)태영건설 3년 만기 회사채 개별민평수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율로 한다.

(5) 수요예측에 따른 배정 : 수요예측을 통해 결정된 발행금액 및 발행금리에 따른 물량의 배정은 "대표주관회사"가 결정한다.

(6) 수요예측에 따른 배정결과 통보 : "대표주관회사"는 수요예측에 따른 배정결과를 전자우편 또는 Fax의 형태로 배정 받을 투자자에게 송부한다.

(7) 수요예측 관련 사항의 기록 및 보관 : "대표주관회사"는 수요예측에 따른 배정결과를 전자우편 또는 Fax의 형태로 배정 받을 투자자에게 송부한다.

(8) 수요예측 결과의 공유 : "대표주관회사"는 수요예측 결과를 "발행회사"에 한하여 공유한다. 다만, 법령에 의하여 공개가 요구되거나 정부기관(준 정부기관, 감독기관 포함) 등이 자료제출을 요구하는 경우에는 예외로 하며, 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다.

(9) 불성실 수요예측 참여자의 관리 : "대표주관회사"는 불성실 수요예측 참여행위 예방을 위한 사전 고지를 통해 실수요 기재를 유도하며, 불성실 수요예측 참여행위가 발생한 경우 관련사항을 지체 없이 "한국금융투자협회"에 제출한다.

(10) "대표주관회사"는 수요예측 참여자가 참여금액 및 금리를 기재할 때에 착오로 잘못 입력하지 않도록 적정한 대책을 마련하여야 한다.

(11) "대표주관회사"는 집합투자업자가 수요예측에 참여하고자 하는 경우 해당 참여자로 하여금 고유재산과 집합투자재산 중 청약, 납입을 실제 이행하는 재산을 구분하여 참여하도록 하여야 한다.

(12) "대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다. 다만, 수요예측 종료 후 제출된 증권신고서에 대한 금융감독원의 정정요구명령 등으로 인하여 발행일정이 변경될 경우에도 별도의 수요예측을 실시하지 않고 최초의 수요예측 결과를 따른다.

(13) "대표주관회사"는 수요예측이 진행되는 동안 수요예측 참여자별 신청금리 및 금액, 경쟁률 등의 정보가 누설되지 않도록 하여야 한다.

(14) "대표주관회사"는 수요예측과 관련한 자료를 "자본시장과 금융투자업에 관한 법률 시행령" 제62조에서 정한 기간 동안 기록, 유지하여야 한다.

(15) "대표주관회사"는 (14)에 따라 기록, 유지하여야 하는 자료가 멸실되거나 위조 또는 변조가 되지 아니하도록 적절한 대책을 수립, 시행하여야 한다.

(16) "대표주관회사"는 공모 희망금리의 최저 및 최고금리 사이(최저 및 최고금리를 포함한다)에 참여한 수요를 유효수요에서 제외하여서는 아니 된다. 다만, 통계적 사분위수를 활용한 기법 등 합리적인 통계기법 및 그 밖의 방법에 따라 유효수요가 아니라고 판단한 합리적 근거가 있을 때에 그 근거를 공개한 경우에는 그러하지 아니하다.

(17) 기타 상기에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

나. 청약 및 배정방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약을 할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 한다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과금융투자업에관한법률 제9조 제5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제132조에 따라 "투자설명서"의 교부가 면제되는 자 제외)는 "투자설명서"를 교부받아야 한다.

① 교부장소: 인수단의 본ㆍ지점

② 교부방법: "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법으로만 교부하며, 전자문서의 방법으로는 교부하지 않는다.

③ 교부일시: 2021년 07월 19일

④ 기타사항

ⅰ) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 "투자설명서"를 교부 받은 후 교부확인서에 서명하여야 하며, "투자설명서"를 교부 받지 않고자 할 경우, "투자설명서" 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하여야 한다.

ⅱ) "투자설명서" 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

|

※ 관련법규 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 |

(4) 배정방법

1) "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금액의 100%를 우선 배정한다.

2) 단, "수요예측 참여자"의 청약금액이 발행금액 총액을 초과하는 경우에 한하여 발행금액 총액에서 우선배정금액을 공제한 잔액을 "수요예측 참여자"의 추가청약금액에 비례하여 안분배정하되, 배정단위는 10억원으로 한다.

3) "수요예측 참여자"의 총 청약금액이 발행금액 총액에 미달하는 경우에는 발행금액 총액에서 "수요예측 참여자"의 최종 청약금액을 공제한 잔액을 제5조 제2항의 청약기간까지 청약 접수한 전문투자자 및 일반투자자에게 배정할 수 있다.

4) 제3호에 따라 전문투자자 및 일반투자자에게 배정하는 경우에는 아래 각 목의 방법으로 배정한다.

가. 전문투자자 : 청약금액에 비례하여 안분배정한다.

나. 일반투자자 : 가목의 전문투자자 배정 후 잔액이 발생한 경우에 한하여, 그 잔액 에 대하여 청약금액에 비례하여 안분배정한다.

다. 제3호에 따라 배정하는 경우, 청약 결과 초과 청약이 발생한 경우에는 경쟁률에 따라 5사6입을 원칙으로 안분하되, 잔여물량이 최소화되도록 한다. 단, 잔여물량 은 최대청약자부터 순차적으로 배정하되, 동순위 최대청약자가 잔여물량보다 많 은 경우에는 "대표주관회사"가 합리적으로 판단하여 배정한다.

라. 배정단위는 10억원으로 한다.

5) 제1호 내지 제3호의 배정에도 불구하고 미달 금액이 발생하는 경우, 그 미달된 잔액에 대해서 "인수단"이 "인수비율"대로 안분하여 인수하기로 한다.

6) "인수단"은 제5호에 따른 각 "인수단"별 인수금액을 "본 사채"의 납입일 당일에 "본사채"의 납입처에 납입한다.

7) "본 사채"의 "인수단"은 KB증권(주)에게 납입일 당일 (주)태영건설 제68회 무보증사채를 수요예측결과 배정된 내역에 따라 배정할 것을 위임한다. KB증권(주)는 선량한 관리자의 주의의무로 이를 수행한다.

(5) 청약기간 종료일 마감시간까지 청약서를 송부하지 아니한 청약에 대해서는 미청약으로 간주하고, 미청약에 대해서는 "본 사채"와 관련하여 체결한 인수계약서의 내용을 따른다.

다. 청약단위

최저청약금액은 일십억원으로 하며, 일십억원 이상은 일십억원 단위로 한다.

라. 청약기간

| 청약기간 | 시 작 일 시 | 2021년 07월 19일 09시 |

| 종 료 일 시 | 2021년 07월 19일 12시 |

마. 청약증거금

청약서를 송부한 청약자는 당일 15시까지 청약증거금을 납부한다. 청약증거금은 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2021년 07월 19일에 본 사채의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

바. 청약취급장소

각 인수단의 본점

사. 납입장소

(주)우리은행 트윈타워 기업영업지원팀

아. 상장신청예정일

(1) 상장신청예정일: 2021년 07월 14일

(2) 상장예정일: 2021년 07월 19일

자. 사채권교부예정일

전자등록기관인 한국예탁결제원에 사채의 권리내용을 전자등록하고 사채권은 발행하지 않음.

차. 사채권 교부장소

사채권을 발행하지 않으므로 주식ㆍ사채 등의 전자등록에 관한 법률에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함.

카. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 주식ㆍ사채 등의 전자등록에 관한 법률에 의거 전자등록기관인 한국예탁결제원의 등록부에 사채의 권리내용을 등록하고 사채권은 발행하지 아니한다

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 한다.

(3) 본 사채권의 원리금지급은 (주)태영건설이 전적으로 책임을 진다.

(4) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율중 최고이율을 적용하되, 동 연체대출 최고이율이 본사채 이자율을 하회하는 경우에는 본사채 이자율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회차: 68] | (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | 케이비증권(주) | 00164876 | 서울특별시 영등포구 여의나루로 50 | 40,000,000,000 | 0.15 | 총액인수 |

| 인수 | 한국투자증권(주) |

00160144 |

서울시 영등포구 의사당대로 88 | 20,000,000,000 | 0.15 | 총액인수 |

| 인수 | 엔에이치투자증권(주) | 00120182 | 서울특별시 영등포구 여의대로 108 NH금융타워(타워2) | 20,000,000,000 | 0.15 | 총액인수 |

| 인수 | 유안타증권(주) |

00117601 |

서울시 중구 을지로 76 |

20,000,000,000 | 0.15 | 총액인수 |

나. 사채의 관리

| [회차: 68] | (단위: 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 현대차증권(주) | 00137997 | 서울시 영등포구 국제금융로2길 28 | 100,000,000,000 | 5,000,000 | - |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

|

"발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체 없이 "인수단"에게 통보하여야 한다. 다만, 금융감독원이나 한국거래소에 공시한 경우에는 "인수단"에게 통보한 것으로 간주한다. 2. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 3. "발행회사"의 영업의 일부 또는 전부의 변경, 정지 또는 양도 4. "발행회사"의 영업목적의 변경 5. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 6. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 7. "자산재평가법"에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 8. "발행회사" 자기자본의 100%이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있은 때 9. "발행회사" 자기자본의 100%이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때 10. "발행회사"가 다른 회사와 영업의 중요부분을 영업양수도하고자 하는 때 11. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

Ⅱ. 증권의 주요 권리내용

1. 일반적인 사항

| (단위: 원, %) |

| 회 차 | 전자등록총액 | 만기일 | 이자율 | 옵션관련사항 |

|---|---|---|---|---|

| (주)태영건설 제68회 | 100,000,000,000 | 2024.07.19 | 2.590 | - |

(1) 당사가 발행하는 제68회 무보증사채는 무기명식 이권부 공모사채로서, Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다.

(2) 주식으로 전환될 수 있는 전환청구권도 부여되어 있지 않으며, '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록한고 사채권은 발행하지 아니합니다.

2. 사채관리에 관한 사항

당사는 본 사채의 발행과 관련하여 현대차증권(주)와 사채관리계약을 체결하였으며, 사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

1) 사채관리회사에 관한 사항

가. 사채관리회사의 사채관리 위탁조건

| [제68회] |

| (단위: 원) |

| 사채관리회사 | 대표 전화번호 |

주 소 | 위탁금액 및 수수료율 | 기타조건 | ||

|---|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | |||

| 현대차증권(주) | 00137997 | 02-3787-2114 | 서울시 영등포구 국제금융로2길 28 | 100,000,000,000 | 5,000,000 | - |

나. 사채관리회사, 주관회사 및 발행기업 간 거래관계 여부

| 구 분 | 해당 여부 | |

|---|---|---|

| 주주 관계 | 사채관리회사가 발행회사의 최대주주 또는 주요주주 여부 |

해당 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원겸임 관계 | 사채관리회사의 임원과 발행회사 임원 간 겸직 여부 |

해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 |

해당 없음 |

| 기타 이해관계 | 사채관리회사와 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 |

해당 없음 |

다. 사채관리실적 (2021.07.06 기준 발행된 회사채 기준)

|

구분 |

실적 |

|||||

|---|---|---|---|---|---|---|

|

2017년 |

2018년 |

2019년 |

2020년 |

2021년 |

계 |

|

|

계약체결 건수 |

- |

2건 |

1건 |

9건 |

8건 |

20건 |

|

계약체결 위탁금액 |

- |

1,5000억 |

500억원 |

6,900억원 |

9,100억원 |

18,000억원 |

| 자료: 현대차증권(주) 제시 |

라. 사채관리 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 현대차증권(주) |

기업금융2팀 |

02-3787-2315 |

마. 사채관리계약서상 발행회사의 의무

| 구분 | 원리금지급 | 재무비율 유지 | 담보권 설정제한 | 자산매각 한도 |

|---|---|---|---|---|

| 내용 | 1,000억원 | 부채비율 990%이하 (별도 재무제표기준) |

"자기자본"의 700% (별도 재무제표기준) |

"자산총액"의 100% (별도 재무제표기준) |

2) 기한이익의 상실사유

본 사채의 기한이익 상실은 "사채관리계약서" 상의 기한의 이익 상실사유에 따르며 다음과 같습니다.

"갑"은 발행회사인 (주)태영건설을 지칭하며, "을"은 사채관리회사인 현대차증권(주)를 지칭합니다.

|

13. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “발행회사”는 즉시 본 사채에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “사채관리회사”에게 이를 통지하여야 한다. (가) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함)가 파산 또는 회생절차개시의 신청을 한 경우 (나) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함) 이외의 제3자가 “발행회사”에 대한 파산 또는 회생절차개시의 신청을 하고 “발행회사”가 이에 동의(“발행회사” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “발행회사”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문 시 동의 의사 표명이 있는 경우에는 해당 심문 종결 시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “발행회사”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “발행회사”가 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “발행회사”가 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “발행회사”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “발행회사”가 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) 본 사채의 만기가 도래하였음에도 “발행회사”가 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “발행회사”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (아) “발행회사”가 본 사채 이외 사채에 관하여 기한의 이익을 상실한 경우 (자) “발행회사”가 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (차) 감독관청이 "발행회사"의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우("중요한 영업"이라 함은 "발행회사"의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 "발행회사"가 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 “사채관리회사”는 사채권자집회의 결의에 따라 “발행회사”에 대한 서면통지를 함으로써 “발행회사”가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 본 사채에 의한 채무를 제외한 “발행회사”의 채무 중 원금 5,000 억원 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “발행회사”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “발행회사”가 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우 (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “발행회사”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “발행회사”가 (라) 기재 각 의무를 제외한 본 계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “사채관리회사”나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “발행회사”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우. 다만, 사채권자 집회에서 기간을 정하여 “발행회사”에게 해태의 치유를 구하되 그 기간이 경과하면 별도의 통지 없이 기한이익이 상실되도록 하는 내용의 결의를 하여 “사채관리회사” 또는 사채권자가 “발행회사”에게 이를 통지한 경우에는 당해 해태가 치유되지 아니한 채 통지된 기간이 경과함으로써 즉시 기한의 이익이 상실된다. (사) 위 (다) 또는 (마)의 “발행회사”의 재산의 전부 또는 중요부분이라 함은 그 재산에 대한 강제집행(체납처분을 포함한다) 또는 담보권 실행이 이루어지는 경우 “발행회사”의 영업 또는 "본 사채"의 상환이 사실상 불가능할 정도의 주요 재산을 말한다. (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “사채관리회사”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “발행회사”는 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기 발생한 ‘기한이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한이익상실 원인사유’ 또는 새로 발생하는 ‘기한이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다.)와 ㉡ ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생과 관련하여 “사채관리회사”가 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “사채관리회사”에게 지급하거나 예치할 것

“사채관리회사”는 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본 계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

3) 사채관리회사와의 계약사항

본 사채의 사채관리회사와의 관련사항은 "사채관리계약서" 상의 제4절 사채관리회사를 따르며 다음과 같습니다.

|

제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제13호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현 시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 1. 원금 및 이자의 지급의 청구, 이를 위한 소제기 및 강제집행의 신청 2. 원금 및 이자의 지급청구권을 보전하기 위한 가압류?가처분 등의 신청 3. 다른 채권자에 의하여 개시된 강제집행절차에서의 배당요구 및 배당이의 4. 파산, 회생절차 개시의 신청 5. 파산, 회생절차 개시의 신청에 관한 재판에 대한 즉시항고 6. 파산, 회생절차에서의 채권의 신고, 채권확정의 소제기, 채권신고에 대한 이의, 회생계획안의 인가결정에 대한 이의 7. “발행회사”가 다른 사채권자에 대하여 한 변제, 화해 기타의 행위가 현저하게 불공정한 때에는 그 행위의 취소를 청구하는 소제기 및 기타 채권자취소권의 행사 8. 사채권자집회의 소집 및 사채권자집회 결의사항의 집행(사채권자집회결의로써 따로 집행자를 정한 경우는 제외) 9. 사채권자집회에서의 의견진술 10. 기타 사채권자집회결의에 따라 위임된 사항 ② 제1항의 행위 외에도 “사채관리회사”는 본 사채의 원리금을 지급받거나 채권을 보전하기 위하여 필요한 재판상?재판외의 행위를 할 수 있다. ③ “사채관리회사”는 다음 각 호의 사항에 대해서는 사채권자 집회의 유효한 결의가 있는 경우 이에 따라 재판상, 재판외의 행위로서 이를 행할 수 있다. 1. 본 사채의 발행조건의 사채권자에게 불이익한 변경 : 본 사채 원리금지급채무액의 감액, 기한의 연장 등 2. 사채권자의 이해에 중대한 관계가 있는 사항 : “발행회사”의 본 계약 위반에 대한 책임의 면제 등 ④ 본 조에 따른 행위를 함에 있어서 “사채관리회사”가 지출하는 모든 비용은 이를 “발행회사”의 부담으로 한다. ⑤ 전 항의 규정에도 불구하고 “사채관리회사”는 “발행회사”로부터 본 사채의 원리금 변제로서 지급받거나 집행, 파산, 회생절차 등을 통해 배당 받은 금원에서 자신이 지출한 전항의 비용을 최우선적으로 충당할 수 있다. 이 경우 “사채관리회사”의 비용으로 충당된 한도에서 사채권자들은 “발행회사”로부터 본 사채에 대해 유효한 원리금의 지급을 받지 아니한 것으로 보며 해당 금액에 대하여 사채권자는 여전히 “발행회사”에 대한 사채권자로서의 권리를 보유한다. 만일, 제1항 본문 후단에 따른 “사채관리회사”의 비용 선급 등 요청에 따라 해당 비용을 선급하거나 대지급한 사채권자가 있는 경우 그 실제 지급된 금액의 범위에서 본 항에 의한 “사채관리회사”의 비용 우선 충당 권리는 해당 금원을 선급 또는 대지급한 사채권자들에게 그 실제 지출한 금액의 비율에 따라 안분비례 하여 귀속한다. ⑥ “발행회사” 또는 사채권자의 요구가 있는 경우 “사채관리회사”는 본 조의 조치와 관련하여 지출한 비용의 명세를 서면으로 제공하여야 한다. ⑦ 본 조에 의한 행위에 따라 “발행회사”로부터 지급 받는 금원이 있거나 집행, 파산, 회생절차 등을 통해 배당 받은 금원이 있는 경우, “사채관리회사”는 이로부터 제5항에 따라 우선 충당할 권리가 있는 비용에 이를 충당하고(만일 대지급한 사채권자가 있는 경우에는 그 증빙을 받아 해당 사채권자에게 그 대지급한 금원을 지급한다) 나머지 금원은 이를 선량한 관리자의 주의로서 보관한다. ⑧ “사채관리회사”는 제7항에 따라 보관하게 되는 금원(이하 이 조에서 “보관금원”)이 발생하는 경우, 즉시 사채권자들로 하여금 자신의 사채에 기한 권리를 신고하도록 공고 하여야 한다. 이 경우 권리의 신고기간은 1개월 이상이어야 한다. 만일, “발행회사”가 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 있는 경우 그 실제 지급이나 배당을 수령한 즉시 “사채관리회사”는 이를 공고 하여야 한다. ⑨ 전항 기재 권리 신고기간 종료 시 “사채관리회사”는 신고된 각 사채권자에 대해, 제7항의 보관금원을 ‘본 사채의 미상환잔액’에 따라 안분비례 하여 사채 권면이나 사채권자임을 특정할 수 있는 사채권면이나 전자증권법 제39조에 따른 소유자증명서(이하”소유자증명서”라 한다)와의 교환으로써 해당 금원을 지급한다. 만일, “발행회사”가 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 예정 되어 있거나 합리적으로 예상되는 경우 “사채관리회사”는 교부 받은 사채권이나 소유자증명서에 지급하는 금액을 기재하거나 이 뜻을 기재한 별도 서면을 첨부하고 기명날인하여 이를 해당 사채권자에게 반환하며, 해당 사채를 보유하는 사채권자가 차회에 추가적인 지급을 받고자 하는 경우 반드시 이와 같이 “사채관리회사”가 기재한 지급의 뜻이 기재되거나 그와 같은 뜻이 기재된 문서가 첨부된 사채권이나 소유자증명서를 다시 “사채관리회사”에게 교부하여야 한다. ⑩ 사채 미상환 잔액을 산정함에 있어 “사채관리회사”가 사채권자가 제공한 소유자증명서나 사채권을 신뢰하여 이를 기초로 보관금원을 분배한 경우 “사채관리회사”는 이에 대해 과실이 있지 아니하다. ⑪ 신고기간 종료 시까지 해당 사채권자가 권리를 신고하지 아니하거나 권리신고를 하고도 이후 사채권이나 소유자증명서를교부하고 지급을 신청하지 아니한 경우 해당 사채권자에게 지급될 금원은 이를 공탁할 수 있다. ⑫ 보관금원에 대해 보관기간 동안의 이자 발생하지 아니하며 “사채관리회사”는 이를 지급할 책임을 부담하지 아니 한다. |

|

제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. 1. “발행회사”가 본 계약을 위반하였거나 위반하였다는 합리적 의심이 있는 경우 2. 기타 본 사채의 원리금지급에 관하여 중대한 영향을 미친다고 합리적으로 판단되는 사유가 발생하는 경우 ② 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 과반수이상을 보유한 사채권자가 제1항 각 호 소정의 사유를 소명하여 “사채관리회사”에게 서면으로 요구하는 경우 “사채관리회사”는 제1항의 조사를 하여야 한다. 다만, “사채관리회사”가 “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려하여 조사나 실사의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없거나 사채권자의 소명 내용이 합리적인 근거를 결하였음을 독립적인 회계 또는 법률자문 결과, 기타 객관적인 자료를 근거로 소명하는 경우 “사채관리회사”는 사채권자집회에서의 결의 또는 해당 요청을 하는 사채권자에게, 해당 조치 수행에 필요한 비용의 선급이나 그 지급의 이행보증 기타 소요 비용 충당에 필요한 합리적 보장을 제공할 것을 요청할 수 있고 그 실현 시까지 상기 지시에 응하지 아니할 수 있다. ③ 제2항에 따른 사채권자의 요구에도 불구하고 “사채관리회사”가 조사를 하지 아니하는 경우에는 제2항의 규정 여하에 불구하고, 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2 이상을 보유한 사채권자의 동의를 얻어 사채권자는 직접 또는 제3자를 지정하여 제1항의 조사를 할 수 있다. ④ 제1항 내지 제3항의 규정에 의한 “사채관리회사”의 자료제공요구 등에 따른 비용은 “발행회사”가 부담한다. 다만, 해당 조사나 자료요구 및 실사 등은 합리적인 범위에 의한 것이어야 하며 이를 초과할 경우의 비용에 대하여는 “발행회사”는 이를 부담하지 아니한다. ⑤ “발행회사”의 거절, 방해, 비협조 혹은 자료 미제공 등으로 인한 조사나 실사 미진행시 “사채관리회사”는 이에 대하여 책임을 부담하지 아니한다. ⑥ 본 조의 자료제공요구나 조사, 실사 등과 관련하여 “발행회사”가 상기 제1항 각 호 소정의 사유에 해당하지 아니함을 증빙하거나 자료 등을 공개하지 아니할 법규적인 의무가 있음을 증빙할 수 있는 합리적인 근거 없이 자료제공, 조사 혹은 실사에 대한 협조를 거절하거나, 이를 방해한 경우 이는 “발행회사”의 이 계약상의 의무위반을 구성한다. |

|

제4-3조(사채관리회사의 공고의무) ① “발행회사”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ② 제1-2조 제13호 가목 (1)에 따라 “발행회사”에 대하여 기한이익이 상실된 경우에는 “사채관리회사”는 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나 “발행회사”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “사채관리회사”가 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제13호 가목 (2)에 따라 ‘기한이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “사채관리회사”는 “발행회사”에게 본 계약 제1-2조 제13호 라목에 따라 조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “사채관리회사”가 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. |

|

제4-4조(사채관리회사의 의무 및 책임) ② “사채관리회사”는 선량한 관리자의 주의로써 본 계약상의 권한을 행사하고 의무를 이행하여야 한다. ③ “사채관리회사”가 본 계약이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

|

제4-5조(사채관리회사의 보수 및 사무처리비용) ① “발행회사”는 사채관리수수료로서 금 오백만원(₩5,000,000)을 본 사채 납입일 이후 최초 영업일에 “사채관리회사”에게 지급한다. ② 본 사채의 상환에 관한 “사채관리회사”의 사무처리비용은 “발행회사”가 부담하며, “사채관리회사”는 동비용의 선급을 “발행회사”에게 청구할 수 있다. ③ “사채관리회사”가 제2항의 비용을 대지급한 때에는 “발행회사”는 그 지급한 금액에 대하여 제1-2조 제9호의 연체이자율을 적용한 이자를 “사채관리회사”에게 지급한다. ④ “사채관리회사”는 상환 받은 금액에서 사채권자에 우선하여 제2항의 사무처리비용의 변제를 받을 수 있다. 이 경우 “사채관리회사”가 비용 변제 받은 한도에서 사채권자들은 “발행회사”로부터 본 사채에 대해 유효한 원리금의 지급을 받지 아니한 것으로 보며 해당 금액에 대하여 사채권자는 여전히 “발행회사”에 대한 사채권자로서의 권리를 보유한다. |

|

제4-6조(사채관리회사의 사임) ① “사채관리회사”는 본 계약의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. “사채관리회사”가 사임하지 아니하는 경우에는 각 사채권자는 법원에 “사채관리회사”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “사채관리회사”의 사임은 효력을 갖지 못하고 “사채관리회사”는 그 의무를 계속하여야 하며, 이와 관련하여 “사채관리회사”는 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반 시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “사채관리회사”의 부담으로 한다. ② 사채관리회사가 존재하지 아니하게 된 때에는 “발행회사”와 사채권자집회의 일치로써 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “사채관리회사”가 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “사채관리회사”는 “발행회사”와 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “사채관리회사”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 본 계약상 규정된 모든 권한과 의무를 가진다. |

4) 사채관리회사인 현대차증권(주)는 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 동 증권신고서에 첨부된 사채관리계약서(구 사채모집위탁계약서)를 참고하시기 바랍니다.

Ⅲ. 투자위험요소

당사는 2020년 09월 01일을 분할기일로 하여 분할존속회사인 (주)태영건설과 분할신설회사인 (주)티와이홀딩스로 분할되었습니다. 해당 분할을 통해 분할 전 당사가 영위하던 사업들 중 방송사업부문, 레저사업부문, 기타사업부문은 분할신설회사인 (주)티와이홀딩스가 영위하게 되었으며, (주)태영건설은 증권신고서 제출일 현재 건설사업부문 및 기타사업을 영위하고 있습니다. ㈜티와이홀딩스는 2021년 1월 20일 ㈜태영건설의 기명식 보통주식을 보유하고 있는 주주 중에서 공개매수에 응모한 주주로부터 해당주식을 현물출자 받고, 이의 대가로 ㈜티와이홀딩스의 기명식 보통주식을 신주로 발행하여 부여하는 방식을 통해 회사의 최대주주가 되었습니다.

상법 제530조의9 제1항의 규정에 의거 연대하여 변제할 책임이 있는 분할 전 채무와 달리, 금번 회사채는 분할 후 발행한 채권으로 분할존속회사인 (주)태영건설만 변제할 책임이 있습니다. 따라서 투자자분들은 분할존속회사인 (주)태영건설이 영위하고 있는 건설사업부문 및 기타사업부문의 사업위험과 분할존속회사의 회사위험에 유의하시길 바랍니다.

당사의 사업부문별 현황 및 매출규모를 요약하면 아래와 같습니다.

| 구분 | 회사 | 주요재화 및 용역 |

| 건설사업 부문 |

(주)태영건설, 엠시에타개발, 에코시티개발, (주)유니시티, (주)신경주역세권공영개발, (주)이너시티개발, 네오시티(주), 대동산업단지(주), 김해대동첨단산업단지, 삼계개발, 티와이신경주주택개발(주), 부산신항웅동개발(주) |

- 토목환경건설 - 플랜트건설 - 건축/ 토목건설, 주택건설, 부동산개발, 임대주택 |

| 기타사업 부문 |

(주)포천바이오에너지, (주)영천바이오에너지, 전주리싸이클링에너지(주), 양산석계AMC, 대구남부AMC, 진건바이오텍, 인제스피디움 등 |

- 폐기물처리업 |

| [사업부문별 매출규모] |

| (단위: 천원, %) |

| 사업부문 | 2021년 1분기 | 2020년 | 2019년 | 2018년 | ||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |

| 건설 부문 | 502,785,503 | 98.17 | 2,236,303,606 | 98.02 | 2,917,695,247 | 98.33 | 2,841,911,480 | 98.39 |

| 기타 부문 | 9,294,787 | 1.83 | 45,208,055 | 1.98 | 49,420,641 | 1.67 | 46,358,074 | 1.61 |

| 계 | 512,080,290 | 100 | 2,281,511,661 | 100 | 2,967,115,888 | 100 |

2,888,269,554 |

100 |

| 자료 : 당사 분기보고서(2021.03) 및 각 사업연도별 사업보고서 |

| 주1) K-IFRS 연결기준 |

| 주2) 상기 사업부문별 재무현황은 내부거래 제거 금액입니다. |

상기 사업부문별 매출규모를 참고하면, 2021년 1분기말 연결기준 당사의 매출액 5,121억원 중 건설부문 98.17%, 기타사업부문 1.83%의 비중을 차지하고 있어 건설부문이 대부분을 차지합니다. 투자자께서는 상기 매출액 비중을 고려하시어, 사업부문별 투자위험요소를 참고하시기 바랍니다.

1. 사업위험

[거시 경제 환경으로 인한 건설업 수익성 변동 위험]

| 가. 2021년 1분기말 연결기준 당사 매출의 약 98.17%를 차지하는 건설사업은 기본적으로 수주산업이고 타산업의 경제활동 수준 및 기업설비투자, 가계의 주택구매력 등 건설수요의 증대에 의하여 생산활동이 파생된다는 산업적 특성으로 인해 경기에 크게 의존하고 있습니다. 또한 경기 침체가 장기화 될 경우 정부의 사회간접시설 투자규모, 타 산업의 경제활동수준, 기업의 설비투자 및 국민소득 증가 등에 의해 생산활동이 파생되는 경기 후행산업인 건설업의 경우 부정적인 영향을 지속적으로 받을 수 있으니 투자자께서는 경기 불황에 따른 건설업의 규모 감소 및 수익성 악화 가능성에 대해 유의하시기 바랍니다. |

건설업은 국민생활의 기본인 주택의 건설에서부터 도로, 항만, 산업시설, 국토개발, 국제적 개발사업에 이르기까지 광범위한 고정자산과 사회간접자본시설 형성을 생산 대상으로 하는 산업적 특성을 가지고 있습니다. 건설업은 우리경제의 성장을 뒷받침하는 보완적 산업이며, 타 산업에 비해 생산과 고용, 부가가치 창출면에서 유발 효과가 크기 때문에 국내 경기를 선도해 온 전략적 산업이라 할 수 있습니다. 또한 기본적으로 수주산업이고 타 산업의 경제활동 수준 및 기업설비투자, 가계의 주택 구매력 등 건설수요에 의해 생산 활동이 파생되는 특성으로 인해 실물 경기에 크게 의존하고 있으며, 물가, 실업 등 거시적 경제지표에 큰 영향을 받게 됩니다. 이외에도 건설업은 정부에 의한 국내 경기 조절의 주요 수단으로 활용되기 때문에 부동산 가격 및 관련 법규, 정부규제 등 타산업에 비해 관련 규제 법령이 많은 편입니다.

건설업은 공종별로 크게 토목, 건축, 주택, 환경(토목)/플랜트 부문으로 구분되며, 각 부문별 특성은 다음과 같습니다.

| [건설업 내 분야별 특성] |

| 부문 | 분야별 특성 |

|---|---|

| 토목부문 | 도로, 지하철, 항만, 공단부지 조성, 고속철도 등 사회간접자본시설이 주를 이루며, 토목부문에 대한 발주처는 정부나 지방자치단체 등 공공부문이 대부분을 차지하고 있습니다. 토목공사의 경우에는 공사별 발주금액이 크고 공사지역 또한 정부나 지방자치단체의 개발 계획에 맞추어 전국 각지에 분표하며 예산에 의한 집행으로 사업추진이 이루어지므로 발주시기, 물량 등이 국가경제추이나 정책 등에 영향을 받습니다. |

| 건축부문 | 상가, 재건축사업, 오피스텔, 업무용빌딩 등 민간도급공사가 주로 이루어지며 동 부문은 부동산 경기 및 투자수요에 의해 영향을 받으며 지역별로는 인구밀집지역이나 개발지구 등에 특정되어 분포되는 경향이 있습니다. |

| 주택부문 | 자체사업으로 APT 시공 및 빌라, 연립주택 등이 주를 이루며 동 부문은 부동산 경기 및 가계부문의 수요에 영향을 받습니다. 지역별로는 건축부문과 동일하게 인구밀집지역이나 개발지역 등 대부분 도시권 주변에 특정되는 경향이 높습니다. |

| 환경(토목)/ 플랜트부문 |

환경 사업은 폐기물 에너지화사업, 생활폐기물 자동집하시설 사업, 물환경사업 등으로 구성됩니다. 폐기물 에너지화 사업은 폐기물의 이용 및 자원화 정책과 신쟁생에너지의 보급을 확산하려는 정부의 녹색성장에 힘입어 지속적인 성장이 예상되지만 정부의 정책상 예산반영 등이 지연될 경우 관련 사업의 발주 규모가 예상보다 축소될 수 있습니다. 자동집하시설은 대부분 신도시 및 신규 조성 택시, 재개발 지구 등에 적용되므로 관련사업의 개발계획과 밀접한 관계를 가집니다. 도시 개발계획에 따라 사업내용 및 규모가 변경될 수 있기 때문에 부동산 경기변동에 따른 영향을 받게 됩니다. 물환경사업은 국가 거시경제 지표에 큰 영향을 받은 분양 중 하나이며, 국가 경제의 침체기에는 정부의 고용 유발 및 경기 부양 목적에 따른 SOC 및 대형 국책사업 발주 증가에 따라 호황기에 접어드는 특성이 있으며 경기 회복 시 각종 사업 축소 및 철회에 따른 발주물량 감소로 인해 시장이 위축되는 경향이 있습니다. |

위 4개의 부문 중 주택부문은 특히 대다수의 건설업체들이 참여하는 중요한 사업 중 하나로 국내 부동산 경기 변동과 밀접한 관계를 나타내고 있습니다. 부동산 경기 상승 시에는 건축물량의 수주가 증가하고 공사 채산성이 향상되어 사업 추진을 위한 자금부담이 완화되어 보유 부동산의 가치 상승 등이 수익에 긍정적 영향을 미칠 수 있는 반면, 국내외 경기 불안정으로 인한 부동산 경기 악화는 건설업체 수익에 부정적 영향을 미칠 수 있습니다.

| [부동산 경기가 건설업에 미치는 영향] |

| 구분 | 부동산 경기 상승 시 | 부동산 경기 하락 시 |

|---|---|---|

| 수주 | 물량 증가 | 물량 감소 |

| 수익성 | 수주 공사의 채산성 증가 | 수주 공사의 채산성 하락 |

| 자금부담 | 개발사업 추진시 자금부담 미미 | 개발사업 추진시 자금부담 확대 |

| 자산가치 | 상승 | 하락 |

2020년 기준 건설업 GDP는 88조 8,000억원으로 전체 GDP 중 약 4.9%의 비중을 차지하고 있습니다. 국내 경제가 저성장 국면에 진입함과 더불어 경기 침체와 주택 부문의 부동산 거래 위축이 지속되면서 2009년부터 2013년까지 GDP에서 건설업이 차지하는 비중은 하향 추세를 그리며 5% 이하의 수치를 기록했습니다. 그러나 다시 주택부문을 중심으로 부동산 경기가 호황으로 전환되면서 GDP에서 건설업이 차지하는 비중은 2014년부터 2017년까지 지속으로 증가하였습니다. 이후 부동산에 대한 정부 규제 강화로 인허가 획득 주택 건축의 감소 및 국가 SOC 예산이 점차 줄어들면서 GDP에서 건설업이 차지하는 비중은 2018년부터 감소하기 시작하여 2019년 및 2020년은 다시 4,8%, 4.9% 수준을 기록했습니다. GDP 내 건설업 생산이 차지하는 비중 추이는 다음과 같습니다.

| [국내총생산(GDP) 내 건설업 생산비중] |

| (단위 : 십억원) |

| 년도 | GDP(경상가격 기준) | ||

|---|---|---|---|

| 전체 | 건설업 | 비중 | |

| 2009년 |

1,335.7 |

79.3 |

5.9% |

| 2010년 |

1,426.6 |

76.1 |

5.3% |

| 2011년 |

1,479.2 |

72.5 |

4.9% |

| 2012년 |

1,514.7 |

72.2 |

4.8% |

| 2013년 |

1,500.8 |

75.3 |

4.8% |

| 2014년 |

1,562.9 |

76.4 |

4.7% |

| 2015년 |

1,658.0 |

81.2 |

4.9% |

| 2016년 | 1,706.9 |

89.1 |

5.2% |

| 2017년 | 1,760.8 |

94.4 |

5.4% |

| 2018년 |

1,812.0 |

91.7 |

5.0% |

| 2019년 |

1,849.0 |

89.5 |

4.8% |

| 2020년 | 1,830.6 | 88.8 | 4.9% |

| 자료: 대한건설협회 주요건설통계(2021년 5월) |

비록, 건설업이 GDP 내 차지하는 비중이 감소하여 2020년 기준 4.9%를 차지하고 있으나 건설업은 국가 기간 사업으로서 고용 창출 효과가 큰 산업 중 하나입니다.

2021년 1분기 전체 취업자 중 건설업 취업자 비중은 7.6%(199.5만명) 수준으로 최근 10년간 건설업 취업자 비중은 7.0% ~ 7.6% 비중을 차지했습니다. 이러한 높은 수준의 고용과 생산 유발 효과로 인해 건설업은 국가의 경기 조절을 위한 주요 정책 수단으로 활용되고 있고 각종 규제 및 정부 정책에 따라 건설 경기도 영향을 받습니다. 따라서 건설업은 타 산업의 경제활동 수준, 기업의 설비투자, 정부의 SOC 투자 등에 의해 파생되므로 경기 변동에 민감하게 반응하는 경기후행산업이라고 할 수 있습니다. 전체 취업자 중 건설업 취업자 현황은 다음과 같습니다.

| [건설업 취업자 현황] |

| (단위 : 천명, %) |

| 년도 | 취업자 | 실업자 | 실업률 | ||

|---|---|---|---|---|---|

| 전체 | 건설업 | 비중 | |||

|

2010년 |

24,033 | 1,768 | 7.4 | 924 | 3.7 |

|

2011년 |

24,527 | 1,772 | 7.2 | 863 | 3.4 |

|

2012년 |

24,955 | 1,797 | 7.2 | 826 | 3.2 |

|

2013년 |

25,299 | 1,780 | 7.0 | 808 | 3.1 |

|

2014년 |

25,897 | 1,829 | 7.1 | 939 | 3.5 |

|

2015년 |

26,178 | 1,854 | 7.1 | 976 | 3.6 |

|

2016년 |

26,409 | 1,869 | 7.1 | 1,009 | 3.7 |

| 2017년 |

26,725 |

1,988 |

7.4 |

1,023 |

3.7 |

| 2018년 | 26,822 | 2,034 | 7.6 | 1,073 | 3.8 |

| 2019년 |

27,123 |

2,020 |

7.4 |

1,063 |

3.8 |

| 2020년 | 26,904 | 2,016 |

7.5 |

1,108 |

4.0 |

| 2021년 1분기 | 26,369 | 1,995 | 7.6 | 1,380 | 5.2 |

| 자료: 대한건설협회 주요건설통계(2021년 5월) |

건설업은 기본적으로 수주산업이고 타산업의 경제활동 수준 및 기업설비투자, 가계의 주택구매력 등 건설수요의 증대에 의하여 생산활동이 파생된다는 산업적 특성으로 인해 경기에 크게 의존하고 있습니다. 또한 정부가 건축허가 물량 및 정부의 공공시설투자 조정 등을 통해 국내경기 조절의 주요한 정책수단으로 활용하기 때문에 물가, 실업 등 거시적 경제지표에 크게 영향을 받습니다. 따라서 경기의 변동과 정부의 정책 등에 따라 건설산업계 및 당사의 영업이익이 크게 변동 될 수 있는 위험을 안고 있습니다. 이 외에 건설산업의 수급여건은 공사 규모가 크며 공사의 수행에 장기간이 소요되기 때문에 여타 경제 부문에 비해서 금리나 자본의 가용성 등 금융부문의 변화에 의해서도 큰 영향을 받고 있습니다.

국내 건설 수주 규모를 살펴보면, 2015년, 2016년에는 민간 주택수주가 국내 건설시장의 호조세를 주도하면서 총 수주액은 각각 158.0조원, 164.9조를 기록하며 전년대비 각각 47.0%, 4.4%의 성장을 보였습니다. 하지만 정부의 부동산 규제 강화 및 경기둔화에 따른 건축수주 감소로 인해 2017년과 2018년에는 건설 수주액이 감소하는 추이를 보였습니다. 하지만 2019년 공공 부문 SOC(사회간접자본) 투자가 확대되면서 수주액이 다시 증가세로 전환하였습니다. 또한 2020년에는 주택시장 안정을 위한 정부의 주택공급 확대 기조에 따라민간부문의 발주가 증가하면서 국내 건설 수주액이 사상 최대치를 갱신하였습니다.

| [국내 건설 수주액 추이] |

| (단위 : 억원, %) |

| 년도 | 전체 | 공종별(토목/건축) | 발주부문별 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 합계 | 증감률 | 토목 | 증감률 | 건축 | 증감률 | 공공 | 증감률 | 민간 | 증감률 | |

| 2008년 | 1,200,851 | -6.1 | 412,579 | 14 | 788,272 | -14.1 | 418,488 | 12.8 | 782,363 | -13.9 |

| 2009년 | 1,187,142 | -1.1 | 541,485 | 31.2 | 645,657 | -18.1 | 584,875 | 39.8 | 602,267 | -23.0 |

| 2010년 | 1,032,298 | -13.0 | 413,807 | -23.6 | 618,492 | -4.2 | 382,368 | -34.6 | 649,930 | 7.9 |

| 2011년 | 1,107,010 | 7.2 | 388,097 | -6.2 | 718,913 | 16.2 | 366,248 | -4.2 | 740,762 | 14.0 |

| 2012년 | 1,015,061 | -8.3 | 356,831 | -8.1 | 658,231 | -8.4 | 340,776 | -7.0 | 674,284 | -9.0 |

| 2013년 | 913,069 | -10.0 | 299,041 | -16.2 | 614,030 | -6.7 | 361,702 | 6.1 | 551,367 | -18.2 |

| 2014년 | 1,074,664 | 17.7 | 327,297 | 9.4 | 747,367 | 21.7 | 407,306 | 12.6 | 667,361 | 21.0 |

| 2015년 | 1,579,836 | 47.0 | 454,904 | 39.0 | 1,124,931 | 50.5 | 447,329 | 9.8 | 1,132,507 | 69.7 |

| 2016년 | 1,648,757 | 4.4 | 381,959 | -16.0 | 1,266,798 | 12.6 | 474,106 | 6.0 | 1,174,651 | 3.7 |

| 2017년 | 1,603,955 | -2.7 | 421,650 | 10.4 | 1,182,306 | -6.7 | 472,578 | -0.3 | 1,131,380 | -3.7 |

| 2018년 | 1,545,277 | -3.7 | 463,918 | 10.0 | 1,081,360 | -8.5 | 423,447 | -10.4 | 1,121,832 | -0.8 |

| 2019년 | 1,660,352 | 7.4 | 494,811 | 6.7 | 1,165,542 | 7.8 | 480,692 | 13.5 | 1,179,661 | 5.2 |

| 2020년 | 1,940,750 | 16.9 | 446,592 | -9.7 | 1,494,158 | 28.2 | 520,953 | 8.4 | 1,419,796 | 20.4 |

| 자료: 통계청, 대한건설협회 주요건설통계(2021년 05월) |

국내 경제가 과거의 고성장 시대에서 저성장 국면에 진입하면서, 국내 건설업 역시 성숙기에 진입하였습니다. 이에 따라 국내 건설사들은 기존 사업영역 이외의 해외 발전 플랜트 등 신성장 동력 발굴 및 해외 진출 등 수익구조 다변화의 중요성이 매우 커지고 있습니다. 또한 경기 침체가 장기화 될 경우 정부의 사회간접시설 투자규모, 타 산업의 경제활동수준, 기업의 설비투자 및 국민소득 증가 등에 의해 생산활동이 파생되는 경기 후행산업인 건설업의 경우 부정적인 영향을 지속적으로 받을 수 있으니 투자자께서는 경기 불황에 따른 건설업의 규모 감소 및 수익성 악화 가능성에 대해 유의하시기 바랍니다.

[미분양 물량 관련 위험]

| 나. 건설업체의 자금경색 및 현금유동성 악화를 야기하는 미분양 주택은 2008년 이후 정부의 지속적인 지원정책 및 경기 회복에 대한 기대감 등의 영향으로 2014년 말 40,379호까지 감소하였습니다. 그러나 2015년 하반기 주택공급물량의 증가와 2016년부터 시행된 여신심사 선진화 가이드라인의 적용 등으로 인하여 2016년 말 기준 56,431호, 2017년말 기준 57,330호, 2018년말 기준 58,838호, 2019년 8월말 기준 62,385호를 기록하는 등 미분양물량이 최근 3년간 증가하는 추세를 보였습니다. 하지만 2019년말 기준 47,797호로 감소한 이후, 2020년말 기준 19,005호로 급격하게 하락하였습니다. 2021년 5월말 기준은 15,660호로, 2021년 3월말 15,270호로 역대 최저 수준을 갱신한 이후 다소 증가하였지만 여전히 매우 낮은 수준을 유지하고 있습니다. 국내 경제의 저성장 기조에 따른 수요기반의 불안요인과 지방 지역 및 민간 부문의 미분양 물량이 증가하는 상황 등 국내 주택경기 회복세 둔화에 대한 우려가 존재하고 있습니다. 미분양 및 준공 후 미분양 규모의 증가는 건설사들의 재무구조 악화 및 수익성 감소를 야기하는 등 건설업 전반에 부정적인 영향으로 작용할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

2000년대 초반의 호황기를 거쳐 2007년 분양가 상한제를 피하기 위해 급증한 주택분양 물량이 금융환경 등 거시경제 악화 등과 맞물려 미분양물량이 크게 증가하였으며, 건설업체의 공사비 회수 지연 및 유동성 경색 등으로 인한 재무건전성의 악화 및 신규 사업 축소 등의 결과를 초래하여 건설경기 침체를 장기화 시키는 주요 원인으로 작용하고 있습니다. 주택건설 비중이 높은 업체들의 경우 미분양 증가로 자금회수가 지연되면서 매출채권 및 재고자산 회전일이 증가하였으며, 사업환경 저하에 따른 예정 사업의 착공 지연으로 사업관련 대여금이 증가하는 등 전반적인 영업현금흐름이 저하되는 모습을 보여왔습니다. 이에 정부는 미분양 문제를 해결하기 위하여, 다양한 부동산 종합대책 등의 발표를 통하여 미분양률을 감소시키려고 노력해왔습니다.

미분양 주택잔고로 인한 문제는 건설산업 전반에 만연한 가장 큰 위험요인이라 할 수 있습니다. 미분양 적체 현상은 단순히 신규 수요 감소 문제가 아니라, 입주율 저조, 신규사업 축소 등으로 연계될 경우 현금흐름을 급격하게 악화시킬 개연성이 높기 때문입니다. 국내 미분양주택은 2008년말 기준으로 165,599호였으나, 정부의 지속적인 지원정책 및 경기 회복에 대한 기대감 등의 영향으로 지방 미분양 문제가 점차 해소되는 모습을 보여 2014년말 40,379호까지 감소하였습니다. 저금리 기조의 지속 등에 힘입어 2015년 4월말 28,093호까지 감소하였으나 2015년 하반기 주택공급물량의 증가와 2016년부터 시행된 여신심사 선진화 가이드라인의 적용 등으로 인하여 2016년말 기준 56,431호, 2017년말 기준 57,330호, 2018년말 기준 58,838호, 2019년 8월말 기준 62,385호를 기록하는 등 미분양물량이 최근 3년간 증가하는 추세를 보였습니다. 하지만 2019년말 기준 47,797호로 감소한 이후, 2020년말 기준 19,005호로 급격하게 하락하였습니다. 2021년 5월말 기준은 15,660호로, 2021년 3월말 15,270호로 역대 최저 수준을 갱신한 이후 다소 증가하였지만 여전히 매우 낮은 수준을 유지하고 있습니다. 이러한 감소의 이유는 정부의 대출 규제 및 매매가 상한제가 강화되고 주택 공급물량 감소 등이 맞물리면서 수요가 급증한 것이 주요 원인인 것으로 판단됩니다.

참고로, 건설업체의 직접적인 현금흐름 악화요인으로 작용하는 준공 후 미분양 물량은 2009년을 고점으로 하락세를 보이다 2016년 소폭의 증가세를 보였습니다. 2016년 8월 이후 준공 후 미분양 물량은 다시 감소세를 보이기 시작하였으나 2017년 말부터 다시금 증가세를 보이기 시작하며 2018년 12월 16,738호로 2017년 12월 11,720호 대비 5,018호 증가하였습니다. 이후 준공 후 미분양 물량이 추가로 증가하여 2019년 12월말 기준 18,065호를 기록하였으나, 이후 지속 감소하여 2020년 12월말 기준 12,006호, 2021년 5월말 기준 9,235호를 기록하였습니다. 이러한 준공 후 미분양의 경우 공사비에 대한 금융비용까지 추가로 발생하므로 건설업체의 직접적인 현금흐름 악화요인으로 작용할 수 있습니다. 따라서, 최근 건설사에 부담이 큰 준공후 미분양 물량의 감소추세에도 불구하고 향후 준공후 미분양 물량 추이를 지속적으로 모니터링할 필요가 있을 것으로 판단됩니다.

한편, 지역별로 수도권 지역의 미분양 물량은 2015년 12월말 기준 30,637호로 전년 대비 큰폭으로 증가하였으나, 2016년 이후 감소세를 보이며 2017년말 기준 10,387호로 2016년말 16,689호 대비 크게 감소하였으며, 2018년 12월말 기준 6,319호로 2017년말 대비 4,068호 감소하며 지속적인 감소세를 보였습니다. 2019년에도 2018년과 유사한 흐름이 이어지면서 수도권 미분양 물량은 6,202호로 전년말 대비 소폭 감소하였으며, 2020년 12월말 기준 2,131호, 2021년 5월말 기준 1,303호로 감소세가 이어지고 있습니다. 지방 미분양 물량의 경우 2008년말 기준 138,671호를 기록한 이래로 크게 감소한 수치를 나타냈으나, 2015년말 30,875호, 2016년말 39,724호, 2017년말 46,943호, 2018년 12월말 52,519호로 지속적인 증가세를 나타내다가 2019년 말 41,595호로 전년대비 증가 추세가 일시적으로 감소한 모습을 보였으며, 2020년 말 16,874호로 크게 감소하였고, 2021년 5월말 기준 14,357호로 감소세가 이어지고 있습니다. 2020년 전반적인 미분양 물량의 감소는 공급 절벽 우려에 따른 새아파트 선호현상 및 집값 상승에 기인한 것으로 판단됩니다.

| [미분양주택 추이] |

| (단위 : 호) |

| 구 분 | '13년 12월 | '14년 12월 | '15년 12월 | '16년 12월 | '17년 12월 | '18년 12월 | '19년 12월 | `20년 12월 | `21년 5월 |

|---|---|---|---|---|---|---|---|---|---|

| 미분양주택 | 61,091 | 40,379 | 61,512 | 56,413 | 57,330 | 58,838 | 47,797 | 19,005 | 15,660 |

| 준공후 미분양 | 21,751 | 16,267 | 10,518 | 10,011 | 11,720 | 16,738 | 18,065 | 12,006 | 9,235 |

| 수도권 미분양 | 33,192 | 19,814 | 30,637 | 16,689 | 10,387 | 6,319 | 6,202 | 2,131 | 1,303 |

| 지방 미분양 | 27,899 | 20,565 | 30,875 | 39,724 | 46,943 | 52,519 | 41,595 | 16,874 | 14,357 |

| 자료: 통계청, 국토교통부 통계누리 |

다만, 국내 경제의 저성장 기조, 가계대출의 급격한 증가에 따른 내수 위축 및 소비심리 저하, 주택담보대출 금리인상, 3인 이상 가구 수 감소 등 수요기반의 불안요인과 정부의 부동산 정책 등으로 인해 향후 미분양 물량이 증가하는 상황이 발생할 수 있으며, 이 경우 국내 주택경기의 하락과 함께 당사를 비롯한 건설사의 경영환경 및 재무안정성에 부담요인으로 작용할 수 있습니다.

또한, 미분양이 장기간 지속될 경우 공사비에 대한 금융비용 증가로 사업비 부담이 증가하여 건설사의 현금흐름 지표 개선이 지연될 수 있으며, 상기의 미분양주택이 향후 준공 후 미분양의 증가로 이어질 경우 입주지연 및 잔금지급 지연 등 사업 관련 현금흐름을 악화 시킬 가능성이 존재 합니다. 이는 건설사들의 공사 미수금 증가 및 PF 지급보증에 따른 우발채무 현실화 등으로 이어져 건설사들의 재무구조 악화 및 수익성 감소로 이어질 수 있음을 투자자분들께서는 유의하시기 바랍니다.

[건설 경기 회복세 지연으로 인한 위험]

| 다. 건설기업 경기실사지수(CBSI)는 국내 건설산업에 종사하는 기업가들의 기대감 및 경기 예측을 지수화한 수치입니다. 건설기업 경기실사지수(CBSI)가 기준선인 100을 밑돌면 현재의 건설 경기 상황을 비관적으로 보는 기업이 낙관적으로 보는 기업보다 많다는 것이며, 100을 넘으면 그 반대를 뜻합니다. 건설기업 경기실사지수(CBSI)는 2016년 이래로 줄곧 100 미만을 기록하고 있으며, 국내외 경기 침체 지속 및 COVID-19 여파로 인해 2020년 3월, 7년 1개월만에 60선을 돌파하여 59.5를 기록했습니다. 하지만, 코로나19 사태로 인한 경기 둔화가 백신 보급으로 회복이 기대됨에 따라 2020년 11월 85.3을 기록하며 80선을 회복하였고, 이후 4.7 재보궐 선거를 거치며 주택 공급이 활성화 될 것이라는 시장 기조가 확대되며 2021년 3월 93.2 및 4월 97.2, 5월 106.3을 기록하며 CBSI는 큰 폭으로 개선되고 있지만 건설경기 불확실성이 상존하고 있는 상황으로 인해 향후 지수 전망은 불확실한 상황입니다. 한편, 건설기업 경기실사지수(CBSI)는 건설산업 종사자의 기대감을 반영한 지수로 지수의 상승이 건설산업의 향후 회복세를 담보하는 것은 아닙니다. 따라서, 투자자분들께서는 이점 유의하시기 바랍니다. |

건설 경기를 예측하는데 가장 일반적으로 사용되고 있는 것은 건설기업 경기실사지수(CBSI)입니다. 경기실사지수(Business Survey Index)란 경기동향에 대한 기업가들의 판단ㆍ예측ㆍ계획의 변화추이를 관찰하여 지수화한 지표로서 다른 경기관련 자료와 달리 기업가의 주관적이고 심리적인 요소까지 조사가 가능한 특징이 있으며, 상기의 건설기업 경기실사지수(CBSI)는 업종을 건설업종으로만 국한시켜 집계된 자료입니다. 지수계산은 설문지를 통하여 집계된 전체응답자 중 전기에 비하여 호전되었다고 답한 업체수의 비율과 악화되었다고 답한 업체수의 비율을 차감한 다음 100을 더해 계산합니다. 예를 들어, 긍정과 부정의 응답이 각각 80%와 60%라면 80에서 60을 차감한 값에 100을 더해 120이 됩니다. CBSI가 기준선인 100을 밑돌면 현재 건설경기 상황을 비관적으로 보는 기업이 낙관적으로 보는 기업보다 많다는 것을 의미하고 100을 넘으면 그 반대를 의미합니다.

| [건설경기 실사지수(Construction Business Survey Index)] |

| 구분 | 종합 | 규모별 | 지역별 | |||

|---|---|---|---|---|---|---|

| 대형 | 중견 | 중소 | 서울 | 지방 | ||

| 2016년 01월 | 73.5 | 92.3 | 76.5 | 47.9 | 88.3 | 51.5 |

| 2016년 02월 | 80.8 | 92.3 | 88.9 | 58.0 | 93.0 | 61.9 |

| 2016년 03월 | 81.4 | 100.0 | 83.3 | 57.4 | 91.9 | 66.5 |

| 2016년 04월 | 85.6 | 100.0 | 83.8 | 70.8 | 91.0 | 77.9 |

| 2016년 05월 | 78.5 | 83.3 | 85.3 | 65.2 | 79.2 | 77.6 |

| 2016년 06월 | 77.6 | 76.9 | 90.9 | 63.3 | 83.3 | 67.2 |

| 2016년 07월 | 91.0 | 100.0 | 103.0 | 66.7 | 102.5 | 75.0 |

| 2016년 08월 | 78.6 | 100.0 | 78.8 | 53.2 | 91.8 | 60.0 |

| 2016년 09월 | 77.2 | 100.0 | 76.7 | 51.2 | 92.1 | 56.5 |

| 2016년 10월 | 80.7 | 100.0 | 78.8 | 60.4 | 91.3 | 64.9 |

| 2016년 11월 | 76.1 | 84.6 | 75.8 | 66.7 | 79.2 | 71.6 |

| 2016년 12월 | 90.6 | 100.0 | 90.6 | 79.6 | 98.2 | 79.9 |

| 2017년 01월 | 74.7 | 84.6 | 77.4 | 60.0 | 81.3 | 64.8 |

| 2017년 02월 | 78.9 | 92.3 | 71.0 | 72.3 | 85.1 | 69.8 |

| 2017년 03월 | 77.5 | 92.3 | 74.2 | 63.8 | 86.7 | 64.3 |

| 2017년 04월 | 84.2 | 100.0 | 74.2 | 77.1 | 89.6 | 76.4 |

| 2017년 05월 | 86.6 | 100.0 | 87.1 | 70.2 | 95.2 | 73.7 |

| 2017년 06월 | 90.4 | 100.0 | 89.3 | 80.4 | 93.8 | 85.0 |

| 2017년 07월 | 85.4 | 91.7 | 92.9 | 69.6 | 94.0 | 72.7 |

| 2017년 08월 | 74.2 | 64.3 | 86.7 | 71.7 | 76.9 | 70.3 |

| 2017년 09월 | 76.3 | 78.6 | 74.2 | 76.1 | 76.4 | 76.2 |

| 2017년 10월 | 79.5 | 92.3 | 75.9 | 68.8 | 85.2 | 71.3 |

| 2017년 11월 | 78.2 | 85.7 | 81.8 | 65.3 | 84.3 | 69.9 |

| 2017년 12월 | 80.1 | 92.9 | 66.7 | 80.4 | 82.1 | 77.2 |

| 2018년 01월 | 82.3 | 100.0 | 77.8 | 66.7 | 90.6 | 73.0 |

| 2018년 02월 | 81.5 | 91.7 | 89.7 | 60.3 | 93.6 | 67.0 |

| 2018년 03월 | 81.6 | 92.3 | 89.7 | 59.6 | 93.5 | 66.7 |

| 2018년 04월 | 85.2 | 100.0 | 82.1 | 71.4 | 94.7 | 73.9 |

| 2018년 05월 | 84.5 | 100.0 | 82.1 | 69.0 | 92.4 | 75.3 |

| 2018년 06월 | 81.9 | 83.3 | 78.0 | 84.5 | 81.0 | 82.8 |

| 2018년 07월 | 81.9 | 100.0 | 82.5 | 60.0 | 92.2 | 82.9 |

| 2018년 08월 | 67.3 | 81.8 | 67.5 | 50.0 | 77.9 | 55.5 |

| 2018년 09월 | 67.9 | 75.0 | 67.5 | 60.0 | 73.8 | 61.1 |

| 2018년 10월 | 76.8 | 83.3 | 81.4 | 63.9 | 86.5 | 65.9 |

| 2018년 11월 | 77.4 | 83.3 | 83.3 | 63.6 | 85.3 | 67.6 |

| 2018년 12월 | 80.9 | 91.7 | 70.5 | 80.3 | 89.7 | 70.5 |

| 2019년 01월 | 76.6 | 100.0 | 65.1 | 62.3 | 88.3 | 65.1 |

| 2019년 02월 | 72.0 | 83.3 | 68.2 | 62.9 | 77.2 | 68.2 |

| 2019년 03월 | 78.4 | 90.9 | 80.0 | 62.1 | 87.1 | 80.0 |

| 2019년 04월 | 88.6 | 109.1 | 81.0 | 73.3 | 98.6 | 81.0 |

| 2019년 05월 | 63.0 | 63.6 | 64.4 | 60.7 | 98.6 | 76.6 |

| 2019년 06월 | 80.5 | 91.7 | 74.5 | 74.1 | 87.9 | 71.5 |

| 2019년 07월 | 76.9 | 83.3 | 74.5 | 72.1 | 82.4 | 70.7 |

| 2019년 08월 | 65.9 | 72.7 | 72.7 | 50.0 | 80.4 | 52.6 |

| 2019년 09월 | 79.3 | 90.0 | 75.0 | 71.7 | 97.2 | 56.7 |

| 2019년 10월 | 79.1 | 72.7 | 84.1 | 81.0 | 85.1 | 73.0 |

| 2019년 11월 | 81.1 | 77.8 | 88.1 | 77.0 | 92.9 | 69.1 |

| 2019년 12월 | 92.6 | 90.9 | 92.7 | 94.3 | 95.0 | 90.7 |

| 2020년 01월 | 72.1 | 72.7 | 73.8 | 69.4 | 81.5 | 60.3 |

| 2020년 02월 | 68.9 | 72.7 | 73.8 | 58.7 | 80.1 | 55.3 |

| 2020년 03월 | 59.5 | 66.7 | 51.2 | 60.7 | 67.6 | 50.6 |

| 2020년 04월 | 60.6 | 58.3 | 59.6 | 64.4 | 60.4 | 62.1 |

| 2020년 05월 | 64.8 | 58.3 | 77.3 | 58.3 | 69.8 | 62.5 |

| 2020년 06월 | 79.4 | 78.6 | 81.8 | 77.8 | 82.8 | 78.5 |

| 2020년 07월 | 77.5 | 71.4 | 87.0 | 73.8 | 81.3 | 76.1 |

| 2020년 08월 | 73.5 | 85.7 | 65.1 | 68.9 | 80.3 | 66.1 |

| 2020년 09월 | 75.3 | 71.4 | 85.7 | 67.9 | 82.1 | 74.4 |

| 2020년 10월 | 79.9 | 83.3 | 81.4 | 74.2 | 82.3 | 76.9 |

| 2020년 11월 | 85.3 | 83.3 | 95.2 | 76.4 | 87.3 | 82.9 |

| 2020년 12월 | 84.6 | 75.0 | 97.7 | 81.0 | 87.8 | 81.3 |

| 2021년 01월 | 81.2 | 100.0 | 86.0 | 53.6 | 103.1 | 58.2 |

| 2021년 02월 | 80.8 | 84.6 | 93.2 | 62.1 | 97.3 | 62.9 |

| 2021년 03월 | 93.2 | 107.7 | 95.3 | 73.7 | 102.6 | 83.1 |

| 2021년 04월 | 97.2 | 109.1 | 95.0 | 85.7 | 106.8 | 87.1 |

| 2021년 05월 | 106.3 | 123.1 | 107.0 | 86.0 | 112.6 | 99.6 |

| 자료: 한국건설산업연구원(2021.05) |

건설 경기예측에 일반적으로 사용되고 있는 CBSI지수는 미분양 아파트 증가에 따른 건설업체 유동성 위기 심화로 인해 2008년 11월 사상 최저치인 14.6을 기록한 바 있습니다. 이후 공공공사 수주 증가 주택경기 회복에 대한 기대감, SOC 예산 증액 및 조기집행 등의 영향으로 CBSI지수는 점차 개선되는 모습을 보였습니다.

2017년 들어 CBSI지수는 지속적인 상승 추세에 따라 6월 90.4를 기록하였습니다. 그러나 2017년 8월 정부의 고강도 부동산 대책 발표 영향으로 CBSI지수는 전월대비 11.2p 하락하여 1년 7개월만에 최저치인 74.2를 기록하였습니다. 9월에는 이보다 소폭 상승한 76.3을 기록하였는데, 이는 혹서기 이후 지수가 일부 상승하는 계절적 요인과 지난 8월 지수가 매우 부진한데 따른 반등 효과가 작용한 것으로 판단됩니다. 이후 CBSI지수는 국내외 경기 개선에 힘입어 2018년 4월까지 상승하는 추세였습니다. 2018년 4월 CBSI지수는 지난 3월 대비 3.6p 상승하여 85.2을 기록하며 지난 2017년 12월 80.1을 기록한 이후 4개월 연속 80선 초반대에 머물고 있었습니다. 그러나, 4월 이후 정부의 보유세 인상 정책 등 주택 시장 규제와 관련된 정책들이 부동산 경기의 불안감을 증가시키면서 지속적으로 하락하다 8월에는 전월 대비 14.6p 급감한 67.3을 기록하며 2014년 1월 이후 55개월만에 최저치를 기록했습니다. 정부의 9.13 대책 발표 이후 9월에도 67.9를 기록하며 부진한 모습을 보였으나, 2018년 10월 연말 발주가 증가하는 계절적인 요인으로 70선을 회복하였으며, 2019년 SOC 예산이 증액되는 등 정부 정책의 긍정적인 요인이 영향을 미치며, 2019년 12월 92.6을 기록하며 CBSI지수가 개선되는 모습을 보였습니다.

2020년 1월부터 CBSI는 연속적으로 부진하여 2020년 3월 CBSI는 59.5를 기록, 2013년 2월 이후 7년 1개월 만에 지수가 60선이 무너졌습니다. 통상, 3월에는 봄철 발주 증가로 인해 지수가 3~5p. 상승하는 것이 일반적인데, COVID-19 여파로 경기가 냉각되면서 계획된 공사 발주가 제대로 일어나지 않아 건설경기가 매우 침체되었습니다. 이후 5월까지 CBSI는 60선에 머물며 부진하였으나, 2020년 6월은 79.4를 기록하여 침체 상황이 크게 개선된 것으로 나타났습니다. 이는 분양가상한제 시행을 앞두고 주택 분양이 증가하고, 지연된 공공공사의 발주가 이뤄지는 등 전반적으로 공사물량이 개선되었기 때문입니다. 한편, 2020 7월 CBSI는 6월 대비 1.9p. 하락한 77.5로 기대에 미치지 못했던 공공공사 발주량과 향후 분양가상한제 유예 기간이 종료되는 등의 공사 위축 우려감으로 지수가 일부 하락하였습니다. 하지만, 코로나19 사태로 인한 경기 둔화가 백신 보급으로 회복이 기대됨에 따라 2020년 11월 85.3을 기록하며 80선을 회복하였고, 이후 4.7 재보궐 선거를 거치며 주택 공급이 활성화 될 것이라는 시장 기조가 확대되며 2021년 3월 93.2 및 4월 97.2, 5월 106.3을 기록하며 CBSI는 큰 폭으로 개선되고 있습니다.

한편, 현재 증가하고 있는 국내 가계부채와 추가적인 정부의 부동산 규제 가능성은 건설경기 회복을 둔화시키는 위험 요인입니다. 국내외 경기 등락 및 건설경기 회복 둔화는 당사의 영업환경에 악영향을 미칠 수 있습니다. 국내외 경기 침체와 COVID-19의 변종 발생 등으로 인한 장기 지속 우려는 건설 경기 침체로 연결되어 CBSI의 등락이 반복될 수 있기 때문에 투자자분들께서는 CBSI와 건설 경기 전반에 미치는 요인들에 대해 유의하시기 바랍니다. 아울러, 건설기업 경기실사지수(CBSI)는 건설산업 종사자의 기대감을 반영한 지수로 지수의 상승이 건설산업의 향후 회복세를 담보하는 것은 아닙니다. 투자자께서는 이 점 유의하시기 바랍니다.

[완전경쟁 시장에 따른 경쟁강도 심화 위험]

| 라. 건설업은 경쟁강도가 높고, 진입장벽이 낮은 완전경쟁 시장입니다. 2021년 4월말 기준으로 종합건설회사가 13,838개, 전문건설회사가 48,783개, 설비건설회사가 8,971개로 많은 수의 업체가 시장에 참여하고 있으며, 이러한 치열한 경쟁은 경쟁 강도를 심화시켜 수익성 향상에 어려움을 겪을 수 있습니다. 또한 전반적인 건설시장 동향이 규모의 성장에서 질적 성장을 추구하고 있으며, 발주자의 기대수준이 높아짐에 따라 차별화된 상품경쟁력이 요구되고 있습니다. 타 업체와 차별화된 능력을 보유하지 못할 경우, 가격경쟁의 위험에 직면하게 되고 이는 당사를 포함한 건설회사의 수익성을 저해시키는 요인으로 작용할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

국내 건설시장은 1999년 면허제에서 등록제로 전환됨에 따라 건설업 면허 취득을 통한 시장진입이 가능한 완전경쟁 시장입니다. 이로 인해 타 산업에 비해 업체의 수가 매우 많고 경쟁이 치열한 편입니다. 상대적으로 진입이 쉬운 아파트를 비롯한 주택 건설 및 단순 토목공사 시장은 이미 다수의 업체가 수주를 위한 치열한 경쟁을 벌이고 있으며 일부 선도 건설업체만이 영위하던 기술력 위주의 플랜트, 발전소 설계 및 시공분야에도 중소건설업체의 진출이 늘어나고 있습니다. 최근에는 외국 건설업체의 진출로 새로운 경쟁자가 나타나고 있으며, 더욱이 한미 FTA 타결 이후 국내 건설시장 개방추세가 가속화될 것으로 예상됨에 따라 글로벌 경쟁력 확보 또한 시급히 요구되고 있습니다. 국내건설시장에서 건설회사는 소자본과 낮은 기술력 확보를 통해 쉽게 설립이 가능하고, 노동집약적인 생산형태를 보이고 있으며, 생산과정에서 유형자산에 대한 의존도가 낮아 건설시장의 진입장벽은 낮은 수준입니다.

건설업은 계약 수주 시 한 개의 건설사가 모든 시공을 하는 것이 아닌 하도급 형태로 여러 중소 건설사들의 참여가 이루어 집니다. 2021년 4월말 기준으로 종합건설회사가 13,838개, 전문건설회사가 48,783개, 설비건설회사가 8,971개로 많은 수의 업체가 시장에 참여하고 있으며, 이러한 치열한 경쟁은 경쟁 강도를 심화시켜 수익성 향상에 어려움을 겪을 수 있습니다.

| [건설업체수 현황] |

| (단위: 개사) |

| 구분 | 건설업체 | 주택업체 | ||||

|---|---|---|---|---|---|---|

| 전체 | 종합 | 전문 | 설비 | 시설물 | ||

| 2007년 | 57,549 | 12,842 | 36,422 | 5,478 | 2,807 | 7,173 |

| 2008년 | 58,558 | 12,590 | 37,106 | 5,768 | 3,094 | 6,092 |

| 2009년 | 59,819 | 12,321 | 37,914 | 5,994 | 3,590 | 5,281 |

| 2010년 | 60,588 | 11,956 | 38,426 | 6,151 | 4,055 | 4,907 |

| 2011년 | 60,299 | 11,545 | 38,100 | 6,330 | 4,324 | 5,005 |

| 2012년 | 59,868 | 11,304 | 37,605 | 6,463 | 4,505 | 5,214 |