|

|

20210702_대표이사등의확인서명 |

정 정 신 고 (보고)

| 2021 년 7 월 2 일 |

1. 정정대상 공시서류 : 증권신고서(지분증권)

2. 정정대상 공시서류의 최초제출일 : 2021년 4월 12일

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2021년 4월 12일 | 증권신고서(지분증권) | 최초제출 |

| 2021년 6월 4일 | [기재정정] 증권신고서(지분증권) | 기재정정 (파란색) |

| 2021년 6월 18일 | [기재정정] 증권신고서(지분증권) | 기재정정 (빨간색) |

| 2021년 7월 2일 | [기재정정] 증권신고서(지분증권) | 기재정정 (초록색) |

3. 정정사항

※ 금번 정정사항은 증권신고서 내 기재내용을 보완하기 위한 것으로, 확인의 편의를 위해 정정사항은 '굵은 초록색 글씨체'를 사용하여 기재하였습니다.

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| 제1부 모집 또는 매출에 관한 사항 Ⅲ. 투자위험요소 2. 회사위험 라. |

기재정정 (전환사채 재취득 후 매각 및 보통주 전환내역) |

(주1) 정정 전 | (주1) 정정 후 |

| 제1부 모집 또는 매출에 관한 사항 Ⅲ. 투자위험요소 2. 회사위험 마. |

기재정정 (전환사채 재취득 후 매각 및 보통주 전환내역) |

(주2) 정정 전 | (주2) 정정 후 |

| 제1부 모집 또는 매출에 관한 사항 Ⅲ. 투자위험요소 2. 회사위험 아. |

기재정정 (전환사채 재취득 후 매각 및 보통주 전환내역) |

(주3) 정정 전 | (주3) 정정 후 |

| 제1부 모집 또는 매출에 관한 사항 Ⅲ. 투자위험요소 3. 기타위험 나. |

기재정정 (전환사채 재취득 후 매각 및 보통주 전환내역) |

(주4) 정정 전 | (주4) 정정 후 |

(주1) 정정 전

- 중략 -

| [2020년 사모 방식 자금조달 이력 및 자금사용내역] |

| (단위: 백만원) |

| 구 분 | 회차 | 납입일 | 만기 | 주요조건 | 주요사항보고서의 자금사용 계획 | 실제 자금사용내역 | 투자자 | ||

|---|---|---|---|---|---|---|---|---|---|

| 사용용도 | 조달금액 | 내용 | 금액 | ||||||

| 전환사채 (사모) |

8 | 2020. 02.07 |

3년 | 표면이율 0% 만기수익률 0% |

운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 블루윈 에이엠씨(주) |

| 전환사채 (사모) |

9 | 2020. 02.07 |

3년 | 표면이율 0% 만기수익률 0% |

운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 블루윈 밸류업조합 |

| 전환사채 (사모) |

10 | 2020. 06.26 |

3년 | 표면이율 7% 만기수익률 8% |

운영자금 2,000 : 원재료 매입 및 일반경비 등 타법인 증권 취득자금 3,000 : (주)이랑텍 주식 및 전환사채 취득 |

5,000 | 운영자금 2,000 : 원재료 매입 및 일반경비 등 타법인 증권 취득자금 3,000 : (주)이랑텍 주식 및 전환사채 취득 |

5,000 | (주)삼성 코퍼레이션 (주)상상인 저축은행 |

| 전환사채 (사모) |

12 | 2020. 10.16 |

3년 | 표면이율 2% 만기수익률 2% |

타법인 증권 취득자금 6,000 : (주)코스모파마 매매대금 대용납입 |

6,000 | 타법인 증권 취득자금 6,000 : (주)코스모파마 매매대금 대용납입 |

6,000 | 윤일진 |

- 중략 -

당사는 2020년 6월, 운영자금과 타법인 증권 취득((주)이랑텍)에 사용할 자금을 조달하기 위해 제10회차 사모 전환사채 50억원을 발행한 바 있습니다. 동 전환사채의 만기는 3년이고 표면이율과 만기보장수익률은 각각 7%, 8%이며 상상인저축은행을 포함한 투자자가 전량 인수했습니다.

- 후략 -

(주1) 정정 후

- 중략 -

| [2020년 사모 방식 자금조달 이력 및 자금사용내역] |

| (단위: 백만원) |

| 구 분 | 회차 | 납입일 | 만기 | 주요조건 | 주요사항보고서의 자금사용 계획 | 실제 자금사용내역 | 투자자 | ||

|---|---|---|---|---|---|---|---|---|---|

| 사용용도 | 조달금액 | 내용 | 금액 | ||||||

| 전환사채 (사모) |

8 | 2020. 02.07 |

3년 | 표면이율 0% 만기수익률 0% |

운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 블루윈 에이엠씨(주) |

| 전환사채 (사모) |

9 | 2020. 02.07 |

3년 | 표면이율 0% 만기수익률 0% |

운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 운영자금 4,000 : 거래처 물품대 지급 등 |

4,000 | 블루윈 밸류업조합 |

| 전환사채 (사모) |

10 | 2020. 06.26 |

3년 | 표면이율 7% 만기수익률 8% |

운영자금 2,000 : 원재료 매입 및 일반경비 등 타법인 증권 취득자금 3,000 : (주)이랑텍 주식 및 전환사채 취득 |

5,000 | 운영자금 2,000 : 원재료 매입 및 일반경비 등 타법인 증권 취득자금 3,000 : (주)이랑텍 주식 및 전환사채 취득 |

5,000 (*2) |

(주)삼성 코퍼레이션 (주)상상인 저축은행 (*1) |

| 전환사채 (사모) |

12 | 2020. 10.16 |

3년 | 표면이율 2% 만기수익률 2% |

타법인 증권 취득자금 6,000 : (주)코스모파마 매매대금 대용납입 |

6,000 | 타법인 증권 취득자금 6,000 : (주)코스모파마 매매대금 대용납입 |

6,000 | 윤일진 |

| (*1) 당사는 제10회차 전환사채 인수인 중 (주)상상인저축은행이 보유한 20억원에 대하여 2021년 6월 21일 동 사채권을 만기 전 취득 후 재매각의 방식으로 스위프트인베스트(주)에 매도하였습니다. |

| (*2) 제10회차 전환사채에 대한 전환청구권이 2021년 6월 30일에 행사됨에 따라 동 사채권에 대한 미상환금액은 30억원으로 변동되었습니다. |

- 중략 -

당사는 2020년 6월, 운영자금과 타법인 증권 취득((주)이랑텍)에 사용할 자금을 조달하기 위해 제10회차 사모 전환사채 50억원을 발행한 바 있습니다. 동 전환사채의 만기는 3년이고 표면이율과 만기보장수익률은 각각 7%, 8%이며 상상인저축은행을 포함한 투자자가 전량 인수했습니다. 한편, 당사는 제10회차 전환사채 인수인 중 (주)상상인저축은행은 사채권 보유한 20억원에 대하여 2021년 6월 21일 동 사채권을 만기 전 취득 후 재매각의 방식으로 스위프트인베스트(주)에 매도하였습니다. 스위프트인베스트(주)는 당사 및 당사의 경영진과 별도의 특수관계가 형성되어 있지 않는 투자회사입니다. 이후 제10회차 전환사채 20억원에 대한 보통주 전환청구가 2021년 6월 30일 발생(행사가격 2,852원, 발행주식수 701,261주)함에 따라 동 사채권에 대한 미상환금액은 50억원에서 30억원으로 감소하였습니다.

- 후략 -

(주2) 정정 전

- 중략 -

| [미상환 전환사채의 회차별 발행조건 현황표] |

| (기준일: 2021년 6월 3일) | (단위: 백만원) |

| 구분 | 제10회차 | 제11회차 | 제12회차 | 제13회차 | |

|---|---|---|---|---|---|

| 채권자 | 삼성코퍼레이션, 상상인저축은행 |

상상인플러스저축은행 | 윤일진 | 더에이치테크(주), (주)케이앤지코퍼레이션 |

|

| 금액 | 5,000 | 5,010 | 6,000 | 8,000 | |

| 이자율 | 표면 | 7% | 6% | 2% | 4% |

| 만기 | 8% | 8% | 2% | 6% | |

| YTP | 8% | 8% | 0% | 6% | |

| YTC | 0% | 8% | 0% | 0% | |

| 전환가액 조정주기 | 매월 26일 | 매 3개월 11일 | 매월 16일 | 매월 3일 | |

| 전환가격 | 2,852원 | 5,000원 | 2,959원 | 2,995원 | |

| 전환가능 주식수 | 1,753,155주 | 1,002,000주 | 2,027,712주 | 2,671,118주 | |

| 전환청구기간 | 2021.06.26 ~ 2023.05.26 | 2022.01.11 ~ 2023.12.11 | 2021.10.16 ~ 2023.09.16 | 2022.03.03 ~ 2024.02.03 | |

| 조기상환가능일 | 2021.06.26 부터 매 3개월 | 2022.01.11 부터 매 3개월 | 2021.10.16 부터 매 3개월 | 2022.03.03 부터 매 3개월 | |

| 만기일 | 2023.06.26 | 2024.01.11 | 2023.10.16 | 2024.03.03 | |

| 발행일 | 2020.06.26 (3년) | 2021.01.11 (3년) | 2020.10.16 (3년) | 2021.03.03 (3년) | |

| 사채발행잔액 | 5,000 | 5,010 | 6,000 | 8,000 | |

| 이자지급 | 매 1개월 | 매 1개월 | 매 3개월 | 매 3개월 | |

| 사용처 | (주)이랑텍 주식 및 전환사채 취득 3,000 원부자재 구매 2,000 |

진천사업장 시설장치 신규투자 |

(주)코스모파마 전환사채 취득자금 대용납입 |

(주)리더스기술투자 주식 양수도 계약금 |

|

- 중략 -

조기상환 청구기간이 차순위로 도래하는 회차는 제10회차 전환사채입니다. 동 사채의 보유자는 2021년 6월 26일부터 보통주식으로 전환을 청구할 수 있는 권리가 부여됩니다. 또한, 2021년 6월 26일부터 매 3개월 시점마다 당사에게 사채권에 대한 조기상환(Put Option)을 요청할 수 있습니다. 당사는 2020년 상반기에 원부자재 구매와 신규사업 추진((주)이랑텍 투자)에 필요한 자금이 부족하여 외부 투자자를 유치하기 위해 지속적으로 협의해 왔습니다. 그 결과, 당사는 당사의 사내이사(정윤호)가 대표이사이자 최대주주로 재직하고 있는 (주)삼성코퍼레이션(경영컨설팅업)과 (주)상상인저축은행을 인수인으로 하여 동 전환사채를 발행한 바 있습니다. 현재까지는 사채권자로부터 조기상환을 요청받은 적은 없으나, 당사는 예상하지 못한 시점에 조기상환 요청을 받을 것에 대비하여 금번 유상증자 대금이 납입될 경우 해당 사채권면금액만큼 상환대기자금으로 보유하고자 합니다.

- 후략 -

(주2) 정정 후

- 중략 -

| [미상환 전환사채의 회차별 발행조건 현황표] |

| (기준일: 2021년 7월 2일) | (단위: 백만원) |

| 구분 | 제10회차 | 제11회차 | 제12회차 | 제13회차 | |

|---|---|---|---|---|---|

| 채권자 | 삼성코퍼레이션, 상상인저축은행 (*1) |

상상인플러스저축은행 | 윤일진 | 더에이치테크(주), (주)케이앤지코퍼레이션 |

|

| 금액 | 5,000 | 5,010 | 6,000 | 8,000 | |

| 이자율 | 표면 | 7% | 6% | 2% | 4% |

| 만기 | 8% | 8% | 2% | 6% | |

| YTP | 8% | 8% | 0% | 6% | |

| YTC | 0% | 8% | 0% | 0% | |

| 전환가액 조정주기 | 매월 26일 | 매 3개월 11일 | 매월 16일 | 매월 3일 | |

| 전환가격 | 2,852원 | 5,000원 | 2,959원 | 2,995원 | |

| 전환가능 주식수 | 1,051,893주(*2) |

1,002,000주 | 2,027,712주 | 2,671,118주 | |

| 전환청구기간 | 2021.06.26 ~ 2023.05.26 | 2022.01.11 ~ 2023.12.11 | 2021.10.16 ~ 2023.09.16 | 2022.03.03 ~ 2024.02.03 | |

| 조기상환가능일 | 2021.06.26 부터 매 3개월 | 2022.01.11 부터 매 3개월 | 2021.10.16 부터 매 3개월 | 2022.03.03 부터 매 3개월 | |

| 만기일 | 2023.06.26 | 2024.01.11 | 2023.10.16 | 2024.03.03 | |

| 발행일 | 2020.06.26 (3년) | 2021.01.11 (3년) | 2020.10.16 (3년) | 2021.03.03 (3년) | |

| 사채발행잔액 | 3,000 (*2) | 5,010 | 6,000 | 8,000 | |

| 이자지급 | 매 1개월 | 매 1개월 | 매 3개월 | 매 3개월 | |

| 사용처 | (주)이랑텍 주식 및 전환사채 취득 3,000 원부자재 구매 2,000 |

진천사업장 시설장치 신규투자 |

(주)코스모파마 전환사채 취득자금 대용납입 |

(주)리더스기술투자 주식 양수도 계약금 |

|

| (*1) 제10회차 전환사채 인수인 중 (주)상상인저축은행이 사채권 보유분 20억원에 대한 조기상환을 청구한 바 있으며, 당사는 2021년 6월 21일 동 사채권을 만기 전 취득 후 재매각의 방식으로 스위프트인베스트(주)에 매도하였습니다. |

| (*2) 제10회차 전환사채 20억원에 대한 보통주 전환청구가 2021년 6월 30일 발생(행사가격 2,852원, 발행주식수 701,261주)함에 따라 동 사채권에 대한 미상환금액은 50억원에서 30억원으로 감소하였으며, 잔존 전환가능주식수는 1,051,893주로 변경되었습니다. |

- 중략 -

조기상환 청구기간이 차순위로 도래하는 회차는 제10회차 전환사채입니다. 동 사채의 보유자는 2021년 6월 26일부터 보통주식으로 전환을 청구할 수 있는 권리가 부여됩니다. 또한, 2021년 6월 26일부터 매 3개월 시점마다 당사에게 사채권에 대한 조기상환(Put Option)을 요청할 수 있습니다. 당사는 2020년 상반기에 원부자재 구매와 신규사업 추진((주)이랑텍 투자)에 필요한 자금이 부족하여 외부 투자자를 유치하기 위해 지속적으로 협의해 왔습니다. 그 결과, 당사는 당사의 사내이사(정윤호)가 대표이사이자 최대주주로 재직하고 있는 (주)삼성코퍼레이션(경영컨설팅업)과 (주)상상인저축은행을 인수인으로 하여 동 전환사채를 발행한 바 있습니다. 한편, 제10회차 전환사채 인수인 중 (주)상상인저축은행은 사채권 보유분 20억원에 대한 조기상환을 청구한 바 있으며, 당사는 이에 응하기 위해 2021년 6월 21일 동 사채권을 만기 전 취득 후 재매각의 방식으로 스위프트인베스트(주)에 매도하였습니다. 스위프트인베스트(주)는 당사 및 당사의 경영진과 별도의 특수관계가 형성되어 있지 않는 투자회사입니다. 이후 제10회차 전환사채 20억원에 대한 보통주 전환청구가 2021년 6월 30일 발생(행사가격 2,852원, 발행주식수 701,261주)함에 따라 동 사채권에 대한 미상환금액은 50억원에서 30억원으로 감소하였습니다. 당사는 향후에도 이와 같이 예상하지 못한 시점에 조기상환 요청을 받을 것에 대비하여 금번 유상증자 대금이 납입될 경우 해당 사채권면금액만큼 상환대기자금으로 보유하고자 합니다. 보통주 전환청구로 인해 상환의무가 없어진 20억원의 자금은 당사가 사용 중인 농협은행의 시설자금 및 운전자금 대출금을 상환하는데 사용할 예정입니다. (자금의 사용목적 참조)

- 후략 -

(주3) 정정 전

- 중략 -

| [미상환 전환사채별 주요 조건과 잠재주식수 현황] |

| (기준일: 2021년 6월 18일) | (단위: 백만원, 주) |

| 종류\구분 | 회차 | 발행일 | 만기일 | 권면총액 | 전환대상 주식의 종류 |

전환청구 가능기간 |

전환조건 | 미상환사채 | 비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 전환비율 (%) |

전환가액 (*) |

권면총액 | 전환가능 주식수 (*) |

||||||||

| 제10회 무기명식 이권부 무보증 사모전환사채 |

10회차 | 2020.06.26 | 2023.06.26 | 5,000 | 보통주 | 2021.06.26 ~ 2023.05.26 |

100 | 2,852원 | 5,000 | 1,753,155 | - |

| 제11회 무기명식 이권부 무보증 사모전환사채 |

11회차 | 2021.01.11 | 2024.01.11 | 5,010 | 보통주 | 2022.01.11 ~2023.12.11 |

100 | 5,000원 | 5,010 | 1,002,000 | - |

| 제12회 무기명식 이권부 무보증 사모전환사채 |

12회차 | 2020.10.16 | 2023.10.16 | 6,000 | 보통주 | 2021.10.16 ~2023.09.16 |

100 | 2,959원 | 6,000 | 2,027,712 | - |

| 제13회 무기명식 이권부 무보증 사모전환사채 |

13회차 | 2021.03.03 | 2024.03.03 | 8,000 | 보통주 | 2022.03.03 ~2024.02.03 |

100 | 2,995원 | 8,000 | 2,671,118 | - |

| 제14회 무기명식 이권부 무보증 사모전환사채 |

14회차 | 2021.04.19 | 2024.04.19 | 4,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 | 4,000 | 1,386,962 | - |

| 제15회 무기명식 이권부 무보증 사모전환사채 |

15회차 | 2021.04.19 | 2024.04.19 | 2,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 | 2,000 | 693,481 | - |

| 제16회 무기명식 이권부 무보증 사모전환사채 |

16회차 | 2021.05.11 | 2024.05.11 | 20,000 | 보통주 | 2022.05.11 ~2024.04.11 |

100 | 3,372원 | 20,000 | 5,931,198 | - |

| 제17회 무기명식 이권부 무보증 사모전환사채 |

17회차 | 2021.05.14 | 2024.05.14 | 2,000 | 보통주 | 2022.05.14 ~2024.04.14 |

100 | 3,032원 | 2,000 | 659,630 | - |

| 합 계 | - | - | - | 52,010 | - | - | - | - | 52,010 | 16,125,256 | |

| 출처: 당사 제시 |

| (*1) 당사가 발행한 제8회 사모전환사채와 제9회 사모전환사채는 2021년 2월경 투자자가 전환청구를 행사하여 전액 보통주식으로 전환되었습니다. |

(주3) 정정 후

- 중략 -

| [미상환 전환사채별 주요 조건과 잠재주식수 현황] |

| (기준일: 2021년 7월 2일) | (단위: 백만원, 주) |

| 종류\구분 | 회차 | 발행일 | 만기일 | 권면총액 | 전환대상 주식의 종류 |

전환청구 가능기간 |

전환조건 | 미상환사채 | 비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 전환비율 (%) |

전환가액 (*) |

권면총액 | 전환가능 주식수 (*) |

||||||||

| 제10회 무기명식 이권부 무보증 사모전환사채 |

10회차 | 2020.06.26 | 2023.06.26 | 5,000 | 보통주 | 2021.06.26 ~ 2023.05.26 |

100 | 2,852원 | 3,000 | 1,051,893 | (*2) |

| 제11회 무기명식 이권부 무보증 사모전환사채 |

11회차 | 2021.01.11 | 2024.01.11 | 5,010 | 보통주 | 2022.01.11 ~2023.12.11 |

100 | 5,000원 | 5,010 | 1,002,000 | - |

| 제12회 무기명식 이권부 무보증 사모전환사채 |

12회차 | 2020.10.16 | 2023.10.16 | 6,000 | 보통주 | 2021.10.16 ~2023.09.16 |

100 | 2,959원 | 6,000 | 2,027,712 | - |

| 제13회 무기명식 이권부 무보증 사모전환사채 |

13회차 | 2021.03.03 | 2024.03.03 | 8,000 | 보통주 | 2022.03.03 ~2024.02.03 |

100 | 2,995원 | 8,000 | 2,671,118 | - |

| 제14회 무기명식 이권부 무보증 사모전환사채 |

14회차 | 2021.04.19 | 2024.04.19 | 4,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 | 4,000 | 1,386,962 | - |

| 제15회 무기명식 이권부 무보증 사모전환사채 |

15회차 | 2021.04.19 | 2024.04.19 | 2,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 | 2,000 | 693,481 | - |

| 제16회 무기명식 이권부 무보증 사모전환사채 |

16회차 | 2021.05.11 | 2024.05.11 | 20,000 | 보통주 | 2022.05.11 ~2024.04.11 |

100 | 3,372원 | 20,000 | 5,931,198 | - |

| 제17회 무기명식 이권부 무보증 사모전환사채 |

17회차 | 2021.05.14 | 2024.05.14 | 2,000 | 보통주 | 2022.05.14 ~2024.04.14 |

100 | 3,032원 | 2,000 | 659,630 | - |

| 합 계 | - | - | - | 52,010 | - | - | - | - | 50,010 | 15,423,994 | |

| 출처: 당사 제시 |

| (*1) 당사가 발행한 제8회 사모전환사채와 제9회 사모전환사채는 2021년 2월경 투자자가 전환청구를 행사하여 전액 보통주식으로 전환되었습니다. |

| (*2) 제10회차 전환사채 20억원에 대한 보통주 전환청구가 2021년 6월 30일 발생(행사가격 2,852원, 발행주식수 701,261주)함에 따라 동 사채권에 대한 미상환금액은 50억원에서 30억원으로 감소하였으며, 잔존 전환가능주식수는 1,051,893주로 변경되었습니다. |

- 후략 -

(주4) 정정 전

- 중략 -

금번 유상증자로 발행되는 신주 이외에도 본 공시서류 제출일 현재 당사의 보통주로 전환할 수 있는 미상환 전환사채의 규모는 약 520.1억원으로 파악되며, 무상감자를 반영한 전환가액을 기준으로 추가 발행될 수 있는 주식수는 16,125,256주입니다.

당사가 신규 발행하고자 하는 주식수가 14,000,000주인 점을 감안할 때, 금번 유상증자가 완료된 이후에도 전환사채 투자자들의 보통주 전환청구로 인해 대규모 주식이 추가 발행될 수 있는 잠재위험이 있는 것으로 파악됩니다.

특히 금번 유상증자 발행가액이 확정되어 납입이 완료되면, 동 전환사채들의 전환가액은 5,000원에서 하락조정되고 전환가능주식수는 증가할 가능성이 높습니다. 해당 사채권이 보통주식으로 전환된다면, 금번 무상감자와 유상증자가 완료된 이후에도 당사의 주식가치가 희석되는 등 주가에 부정적인 영향이 지속적으로 발생할 수 있습니다. 투자자께서는 유상증자를 통해 취득한 주식의 가치가 급격하게 변동될 수 있고, 예상하지 못한 시점에 주식이 추가 발행되어 손실이 발생할 수 있는 점을 유의하시기 바랍니다.

| [미상환사채별 주요조건 및 전환가능주식수 현황] |

| (단위: 백만원, 주) |

| 종류\구분 | 회차 | 발행일 | 만기일 | 권면총액 | 전환대상 주식의 종류 |

전환청구 가능기간 |

전환조건 | 미상환사채 | 비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 전환비율 (%) |

전환가액 (*) |

권면총액 | 전환가능 주식수 (*) |

||||||||

| 제10회 무기명식 이권부 무보증 사모전환사채 |

10회차 | 2020.06.26 | 2023.06.26 | 5,000 | 보통주 | 2021.06.26 ~ 2023.05.26 |

100 | 2,852원 | 5,000 | 1,753,155 | - |

| 제11회 무기명식 이권부 무보증 사모전환사채 |

11회차 | 2021.01.11 | 2024.01.11 | 5,010 | 보통주 | 2022.01.11 ~2023.12.11 |

100 | 5,000원 | 5,010 | 1,002,000 | - |

| 제12회 무기명식 이권부 무보증 사모전환사채 |

12회차 | 2020.10.16 | 2023.10.16 | 6,000 | 보통주 | 2021.10.16 ~2023.09.16 |

100 | 2,959원 | 6,000 | 2,027,712 | - |

| 제13회 무기명식 이권부 무보증 사모전환사채 |

13회차 | 2021.03.03 | 2024.03.03 | 8,000 | 보통주 | 2022.03.03 ~2024.02.03 |

100 | 2,995원 | 8,000 | 2,671,118 | - |

| 제14회 무기명식 이권부 무보증 사모전환사채 |

14회차 | 2021.04.19 | 2024.04.19 | 4,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 | 4,000 | 1,386,962 | - |

| 제15회 무기명식 이권부 무보증 사모전환사채 |

15회차 | 2021.04.19 | 2024.04.19 | 2,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 |

2,000 | 693,481 | - |

| 제16회 무기명식 이권부 무보증 사모전환사채 |

16회차 | 2021.05.11 | 2024.05.11 | 20,000 | 보통주 | 2022.05.11 ~2024.04.11 |

100 | 3,372원 |

20,000 | 5,931,198 | - |

| 제17회 무기명식 이권부 무보증 사모전환사채 |

17회차 | 2021.05.14 | 2024.05.14 | 2,000 | 보통주 | 2022.05.14 ~2024.04.14 |

100 | 3,032원 |

2,000 | 659,630 | - |

| 합 계 | - | - | - | 52,010 | - | - | - | - | 52,010 | 16,125,256 | - |

| 출처: 당사 제시 |

| (*) 공시서류 제출일 현재 당사가 기존에 발행했던 제7회차, 제8회차, 제9회차 사모 전환사채는 모두 전환청구에 의해 보통주식으로 전환 및 추가상장되었습니다. |

(주4) 정정 후

- 중략 -

금번 유상증자로 발행되는 신주 이외에도 본 공시서류 제출일 현재 당사의 보통주로 전환할 수 있는 미상환 전환사채의 규모는 약 500.1억원으로 파악되며, 무상감자를 반영한 전환가액을 기준으로 추가 발행될 수 있는 주식수는 15,423,994주입니다.

당사가 신규 발행하고자 하는 주식수가 14,000,000주인 점을 감안할 때, 금번 유상증자가 완료된 이후에도 전환사채 투자자들의 보통주 전환청구로 인해 대규모 주식이 추가 발행될 수 있는 잠재위험이 있는 것으로 파악됩니다.

특히 금번 유상증자 발행가액이 확정되어 납입이 완료되면, 동 전환사채들의 전환가액은 5,000원에서 하락조정되고 전환가능주식수는 증가할 가능성이 높습니다. 해당 사채권이 보통주식으로 전환된다면, 금번 무상감자와 유상증자가 완료된 이후에도 당사의 주식가치가 희석되는 등 주가에 부정적인 영향이 지속적으로 발생할 수 있습니다. 투자자께서는 유상증자를 통해 취득한 주식의 가치가 급격하게 변동될 수 있고, 예상하지 못한 시점에 주식이 추가 발행되어 손실이 발생할 수 있는 점을 유의하시기 바랍니다.

| [미상환사채별 주요조건 및 전환가능주식수 현황] |

| (단위: 백만원, 주) |

| 종류\구분 | 회차 | 발행일 | 만기일 | 권면총액 | 전환대상 주식의 종류 |

전환청구 가능기간 |

전환조건 | 미상환사채 | 비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 전환비율 (%) |

전환가액 (*) |

권면총액 | 전환가능 주식수 (*) |

||||||||

| 제10회 무기명식 이권부 무보증 사모전환사채 |

10회차 | 2020.06.26 | 2023.06.26 | 5,000 | 보통주 | 2021.06.26 ~ 2023.05.26 |

100 | 2,852원 | 3,000 | 1,051,893 | (*2) |

| 제11회 무기명식 이권부 무보증 사모전환사채 |

11회차 | 2021.01.11 | 2024.01.11 | 5,010 | 보통주 | 2022.01.11 ~2023.12.11 |

100 | 5,000원 | 5,010 | 1,002,000 | - |

| 제12회 무기명식 이권부 무보증 사모전환사채 |

12회차 | 2020.10.16 | 2023.10.16 | 6,000 | 보통주 | 2021.10.16 ~2023.09.16 |

100 | 2,959원 | 6,000 | 2,027,712 | - |

| 제13회 무기명식 이권부 무보증 사모전환사채 |

13회차 | 2021.03.03 | 2024.03.03 | 8,000 | 보통주 | 2022.03.03 ~2024.02.03 |

100 | 2,995원 | 8,000 | 2,671,118 | - |

| 제14회 무기명식 이권부 무보증 사모전환사채 |

14회차 | 2021.04.19 | 2024.04.19 | 4,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 | 4,000 | 1,386,962 | - |

| 제15회 무기명식 이권부 무보증 사모전환사채 |

15회차 | 2021.04.19 | 2024.04.19 | 2,000 | 보통주 | 2022.04.19 ~2024.03.19 |

100 | 2,884원 |

2,000 | 693,481 | - |

| 제16회 무기명식 이권부 무보증 사모전환사채 |

16회차 | 2021.05.11 | 2024.05.11 | 20,000 | 보통주 | 2022.05.11 ~2024.04.11 |

100 | 3,372원 |

20,000 | 5,931,198 | - |

| 제17회 무기명식 이권부 무보증 사모전환사채 |

17회차 | 2021.05.14 | 2024.05.14 | 2,000 | 보통주 | 2022.05.14 ~2024.04.14 |

100 | 3,032원 |

2,000 | 659,630 | - |

| 합 계 | - | - | - | 52,010 | - | - | - | - | 50,010 | 15,423,994 | |

| 출처: 당사 제시 |

| (*1) 당사가 발행한 제8회 사모전환사채와 제9회 사모전환사채는 2021년 2월경 투자자가 전환청구를 행사하여 전액 보통주식으로 전환되었습니다. |

| (*2) 제10회차 전환사채 20억원에 대한 보통주 전환청구가 2021년 6월 30일 발생(행사가격 2,852원, 발행주식수 701,261주)함에 따라 동 사채권에 대한 미상환금액은 50억원에서 30억원으로 감소하였으며, 잔존 전환가능주식수는 1,051,893주로 변경되었습니다. |

【 대표이사 등의 확인 】

|

|

20210702_대표이사등의확인서명 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2021년 04월 12일 | 증권신고서(지분증권) | 최초제출 |

| 2021년 06월 04일 | [기재정정] 증권신고서(지분증권) | 기재정정 (파란색) |

| 2021년 06월 18일 | [기재정정] 증권신고서(지분증권) | 기재정정 (빨간색) |

| 2021년 07월 02일 | [기재정정] 증권신고서(지분증권) | 기재정정 (초록색) |

| 금융위원회 귀중 | 2021 년 7 월 2 일 |

| 회 사 명 : |

주식회사 에이티세미콘 |

| 대 표 이 사 : |

김 형 준 |

| 본 점 소 재 지 : |

경기도 이천시 마장면 서이천로 138 |

| (전 화) 070-5208-5055 | |

| (홈페이지) http://www.atsemi.com | |

| 작 성 책 임 자 : | (직 책) 부 사 장 (성 명) 정 윤 호 |

| (전 화) 070-5208-5055 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 14,000,000주 | |

| 모집 또는 매출총액 : | 38,010,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)에이티세미콘 → 경기도 이천시 마장면 서이천로 138 유진투자증권(주) → 서울특별시 영등포구 국제금융로 24 |

【 대표이사 등의 확인 】

|

|

20210412_대표이사등의확인서명_1 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

| 사업위험 | 가. 거시 경제 침체에 따른 사업환경 악화 위험 반도체 제품이 고부가가치를 창출하고자 하는 현대 산업 활동에 있어 필수적으로 활용되고 있는 특성상, 반도체 시장의 업황은 국내외 기업의 생산과 투자지출 및 민간 소비, 정부 투자 등 거시 경제 동향에 민감한 영향을 받고 있습니다. 최근 국내외 경제는 COVID-19 사태가 심화되어 급속한 침체를 겪은 2020년 상반기 이후, 일부 산업 품목에 대한 교역환경이 개선되고 정부 차원의 재정 지원과 설비 투자 활동이 집중되면서 점진적으로 성장률을 회복할 것으로 전망하고 있습니다. 그럼에도 불구하고, COVID-19 집단 감염 사례가 속출하고 있어 국내외 이동이 여전히 제한되어 있고, 안전상의 이유로 기업들이 생산 공장을 가동하지 못하는 경우가 빈번하게 발생하고 있습니다. 특히 항공, 해운 등을 활용한 화물 운송이 중단되어 원자재 수급이 원활하지 못할 경우, 공장을 가동하는 기업들에게 부정적인 영향이 발생할 수 있습니다. 투자자께서는 COVID-19 사태가 원활하게 수습되지 못해 거시경제가 지속적으로 둔화 또는 침체되어 당사가 영위하고 있는 사업의 성장성과 수익성이 악화될 수 있는 점을 유의하시기 바랍니다. 나. 전방산업(반도체 시장) 침체에 따른 성장성 악화 위험 반도체 시장은 반도체 소자 제조업, 반도체 장비 및 원ㆍ부자재 제조업 등을 포괄하고 있습니다. 반도체 제품은 PC와 가전제품, 스마트폰, 자동차 등 소비재 뿐만 아니라 공작용 기계, 국방용 무기, 항공우주 장비 등 다양한 분야에서 이용하고 있으며 사용범위가 점차 확대되고 있습니다. 그러나, 급격한 기술 변화로 인해 반도체가 다른 소재로 대체되거나, 글로벌 소비 수요가 감소하고 수급 불균형이 발생할 경우 반도체 시장이 구조적으로 둔화 또는 침체될 수 있습니다. 또한, 연구개발과 공장가동 등 주기적으로 부담해야 하는 다양한 비용으로 인해 재무 구조 악화, 유동성 위험, 인력 유출 등 경영 활동에 중대한 부정적인 사건이 발생할 수도 있습니다. 투자자께서는 반도체 시장의 전방산업이 둔화 또는 침체되어 종합 반도체 사업자 뿐만 아니라 당사와 같은 반도체 후공정 사업자의 수익성 또한 악화될 수 있는 점을 유의하시기 바랍니다. 다. 반도체 후공정 사업체 간 경쟁 심화에 따른 수익성 악화 위험 국내 반도체 후공정 사업체들의 매출액은 전방산업의 주요 제조업체인 삼성전자, SK하이닉스 등 종합 반도체 사업자의 위탁 물량에 크게 의존하고 있습니다. 당사를 비롯한 후공정 사업체들은 상기 서술한 고객사가 제공한 부품과 반도체 설계를 바탕으로 양산라인에 투입할 수 있는 제품을 생산하기 때문에 진입장벽이 높은 편이지만, 고객사에서 요구하는 기술 수준과 설계를 충족하는 제품을 생산하기 위해 지속적으로 연구개발을 실시해야 합니다. 즉, 패키징과 테스트 제품을 발주하는 고객사가 제한적인 특성상, 수요자(고객사)에 대한 점유율을 유지 또는 개선하기 위해서는 후공정 사업체 간 경쟁이 치열해질 수 밖에 없는 구조입니다. 이러한 경쟁은 동일한 고객사에 대한 납품단가를 인하하는 것부터 공정에 대한 품질을 개선하기 위한 연구개발 지출 등 다양한 분야에서 일어나고 있습니다. 당사는 제품의 불량률을 감소하고 단가 효율을 개선하기 위해 고객사와 긴밀하게 협의하고 있지만, 동종 사업체와의 정량적·정성적 경쟁이 심화되고 있어 시장점유율이 감소할 수도 있습니다. 또한, 향후 새로운 사업자가 반도체 후공정 사업체로 신규 진입할 경우, 당사를 비롯한 기존 사업체들의 수주 물량과 납품 단가가 전체적으로 감소하여 수익성이 급격하게 악화될 수 있습니다. 라. 품질 향상 및 생산능력 증대를 위한 투자지출 증가 위험 반도체 패키징 및 테스트 공정은 기술 집약적인 산업 특성상 일정한 수준 이상의 품질을 유지하고 개선하기 위한 보수 활동이 필수적입니다. 이에 따라 고객사의 요구 수준에 대응하기 위한 패키징 기술과 테스트 프로그램을 개발하는데 지속적으로 투자를 집행해야 합니다. 이러한 투자 지출에도 불구하고, 고객사가 요구하는 품질 수준에 도달하지 못하거나 적절한 규모의 설비를 확충하지 못해 납품 시점까지 수주한 제품을 생산하지 못한다면 종합 반도체 사업체가 외주 계약을 취소하여 수주 물량이 급격하게 감소할 수 있습니다. 또한, 새로운 패키징 및 테스트 공정을 요구하는 반도체 신제품이 출시될 경우, 당사는 고객사로부터 받은 수주내역을 진행하기 위해 공장 부지를 추가로 매입하여 설비를 증설하고 인력을 채용하는 등 대규모 투자지출을 집행할 수 있습니다. 이러한 투자지출이 적절한 시점에 성과를 창출하지 못할 경우, 당사를 비롯한 반도체 후공정 사업체의 수익성과 재무안정성이 급격하게 악화될 수 있는 점을 유의하시기 바랍니다. 마. 고객사의 반도체 후공정 내재화에 따른 수익성 악화 위험 반도체 시장은 분업화·전문화 추세에 의해 각 공정별로 전문화된 사업체에게 외주 생산을 위탁하는 구조가 보편화되어 있습니다. 그 결과, 당사를 비롯한 후공정 사업체들은 이러한 구조적 변화에 의해 수주 물량을 지속적으로 확대하면서 매출액과 영업손익을 개선하기도 했습니다. 그러나, COVID-19 사태 등 예상치 못한 대내외적 변수로 인해 반도체 시장의 전방산업 동향이 이전과는 다른 방향으로 전개되어 수급에 영향을 미치는 품목 또한 다양해지고 있습니다. 이 경우, 종합 반도체 사업체들이 전방산업의 변화를 감안하여 경영 전략과 생산 공정을 기존과는 다른 방식으로 수정할 가능성이 있습니다. 만약 반도체 제품의 패키징 및 테스트 공정을 점차 자체적으로 수행하는 내재화 정책이 시작될 경우, 당사를 포함한 후공정 사업체들의 수주 물량이 감소할 수 있습니다. 특히 특정 고객사에 대한 매출 비중이 높은 사업체일수록 이러한 내재화 정책이 실현될 경우 수익성이 급격하게 악화될 수 있습니다. 바. 원재료 가격 상승에 따른 손익 악화 위험 당사가 영위하고 있는 반도체 패키징 사업은 Lead Frame, Substrate, Gold Wire 등을 주요 원재료로 사용하고 있으며, 일부 제품은 국내 뿐만 아니라 해외에서 수입해서 공정에 투입하고 있습니다. 상기 원재료의 대부분은 원소재인 금속들의 가격에 연동되어 있어 원자재시장의 상황에 따라 매입단가가 변동하고 있습니다. 따라서 당사와 같이 패키징 사업을 영위하고 있는 사업체에게는 원재료 가격 부담이 증가할 경우 매출원가가 상승하여 수익성이 악화될 수 있습니다. 사. 연구개발인력 유출에 따른 품질 경쟁력 약화 위험 반도체 후공정 산업은 패키징과 테스트와 관련한 핵심 기술을 개발할 수 있는 인력을 확보하는 것이 기업 경쟁력을 신장하는데 필수적인 요소입니다. 당사를 비롯한 다수의 사업체들은 매년 연구개발 인력을 증원하고 신규 연구과제를 수행하는 등 다양한 투자지출을 집행하고 있습니다. 기술 경쟁력을 강화하는데는 우수한 인력을 확보하는 것이 중요하기 때문에, 당사는 패키징 솔루션과 테스트 공정 효율을 개선하는 연구 개발을 수행할 수 있는 인력을 보유하기 위해 다양한 정책을 시행하고 있습니다. 우수한 인력을 확보하는 과정에서 급여 인상, 임직원 복지 지원, 교육비 투자 등 추가 비용이 발생할 수 있습니다. 또한 이러한 지원 정책에도 불구하고, 당사의 주요 연구개발인력이 타 기업으로 이동하여 연구조직의 역량이 저하될 수도 있습니다. 아. 신규 사업 진출에 따른 경영 성과 변동 위험 - 1 당사는 단일 사업을 영위하면서 겪고 있는 위험부담을 경감하기 위해 신규 사업에 진출하여 수익원을 다각화할 필요가 있다고 판단하게 되었습니다. 공시서류 제출일 현재 당사는 방송콘텐츠 사업을 영위하고 있는 (주)한류티브이서울과 통신부품 제조업을 영위하고 있는 (주)이랑텍 등 복수의 기업에 대한 지분을 보유하고 있습니다. 동 기업들이 활동하고 있는 분야는 당사가 영위해 온 기존의 사업과 연관성이 부족하기 때문에, 해당 시장에 대한 당사의 전망과 분석이 전문적이지 못할 수 있습니다. 이에 따라 이들 기업의 경영 성과가 부진할 경우에는 당사의 연결기준 수익성과 재무건전성에도 부정적인 영향을 미칠 수 있습니다. 자. 신규 사업 진출에 따른 경영 성과 변동 위험 - 2 당사는 신규 사업에 진출하여 단일 사업을 영위하면서 겪고 있는 위험부담을 경감하는 한편, 반도체 후공정 사업과 관련한 기업들과 협업하여 본업의 경쟁력을 강화할 수 있는 방안을 검토해 왔습니다. 그 결과, 당사는 풍부한 벤처기업투자 경험과 네트워크를 보유한 (주)리더스기술투자의 지분을 취득한다면 본 사업인 반도체 후공정 사업과 기타 신규사업을 성장시키는데 다양한 시너지 효과를 창출할 수 있을 것으로 판단하게 되었습니다. (주)리더스기술투자가 영위하고 있는 '신기술사업금융업'은 당사가 영위해 온 기존 사업분야와 달라 해당 시장에 대한 전망과 분석이 전문적이지 못할 수 있습니다. 이에 따라 동사의 경영 성과가 부진할 경우 당사의 연결기준 수익성과 재무건전성 또한 더욱 악화될 수 있습니다. |

| 회사위험 | 가. 무상감자 진행과 관련한 사항 당사는 2019년(-94.89억원)과 2020년(-309.77억원)에 걸쳐 대규모 당기순손실(연결기준)이 발생한 바 있습니다. 이는 당사 재무상태표 계정 상 결손금으로 누적되었으며, 당사는 2019년 별도기준 10.43%, 연결기준 11.22% 수준의 자본잠식이 발생하였습니다. 당기순손실폭이 확대된 2020년말에는 당사의 자본잠식률이 별도기준 37.30%, 연결기준 39.71%로 2019년 대비 큰 폭으로 상승하였습니다. 2021년 1분기 연결기준 자본잠식률은 32.11%로 파악됩니다. 당사는 결손금을 보전하고 재무구조를 개선하기 위해 2021년 3월 16일 이사회를 개최하여 당사의 보통주식 10주를 동일한 액면금액(500원)의 주식 1주로 무상 병합하는 감자를 결정하였습니다. 당사가 진행하고 있는 무상감자가 2021년 4월에 완료되었으므로, 해당 사항이 온전하게 반영된 재무정보는 당사의 2021년 반기보고서에 기재될 예정입니다. 따라서 당사의 예측 정보는 현재시점의 재무정보와는 차이가 있을 수 있습니다. 한편, 금번 주주우선공모 유상증자의 주요 조건(발행주식수, 발행금액산정 등)은 예정되어 있는 무상감자가 완료된 것을 가정하여 설정하였습니다. 따라서 본 유상증자가 완료되어 신규 발행할 주식은 무상감자의 적용대상에 포함되지 않습니다. 나. 영업환경 침체에 따른 성장성·수익성 악화 위험 총자산과 매출액 등 기업의 외형적 성장을 평가하는 지표는 당사가 시설 가동 등 영업 활동을 위해 자금을 조달하면서 최근 3년간 감소하지는 않았습니다. 그러나, 반도체 패키징 및 테스트 제품의 수주물량이 획기적으로 증가하지 못하고 단가 상승폭 또한 높지 않은 가운데, COVID-19 사태가 심화되어 고정비 지출 부담이 가중된 결과, 당사의 수익성 지표는 최근 들어 급격하게 악화되었습니다. 따라서, 당사의 성장성 지표가 양호하다고 해서 기업의 실질적 가치가 개선되었다고 판단할 수는 없습니다. 한편, 당사의 최근 3년간 손익계산서 상 주요항목은 전방산업인 반도체 시장의 수요가 둔화되고 후공정 사업체 간 경쟁 또한 심화된 결과, 매출액이 정체되고 비용 부담이 가중되면서 수익성이 지속적으로 악화되어 왔습니다. 또한, 향후 연결기준 손익계정은 본업인 반도체 후공정 사업부문의 영업실적 뿐만 아니라 (주)리더스기술투자를 비롯한 주요 계열회사들의 경영성과가 반영되어 별도기준과 연결기준 실적 간 차이가 크게 발생할 수 있습니다. 즉, 반도체 패키징 및 테스트 사업부문의 매출액과 영업손익이 개선되었다고 할지라도, 종속회사의 실적이 부진할 경우 당사의 연결기준 수익성 지표는 현재보다 더욱 부진할 수 있습니다. 다. 경영실적 부진에 따른 재무안정성 악화 위험 당사는 2019년부터 생산공장을 확장하고 설비를 추가 구입하는데 대규모 투자지출을 집행하여 유형자산과 부채계정이 일시적으로 증가한 바 있습니다. 그 결과, 당사의 별도기준 유동비율은 2018년 33.18%, 2019년 24.41%, 2020년 16.19%로 최근 3년간 지속적으로 낮아졌습니다. 부채비율이 상승하고 유동비율이 감소한 상황이 지속된 만큼, 당사는 현재 상당한 수준의 유동성 위험에 노출된 것으로 판단됩니다. 최근 부채성 자금을 조달한 이력이 많고 영업손익이 부진한 결과, 당사의 별도 및 연결기준 재무안정성 지표는 지속적으로 악화되고 있습니다. 향후에도 생산능력을 확대하기 위한 대규모 투자지출(토지, 공장 등 유형자산 취득)이 필요할 경우, 외부로부터 추가적인 자금을 조달할 수 있어 동 지표는 더욱 부진해질 수 있습니다. 또한, 당사가 2020년 신규 설립 또는 지분 취득한 종속회사들과 2021년 양수도계약을 완료한 (주)리더스기술투자의 재무구조가 변동될 경우, 당사의 연결기준 재무상태 또한 예상하지 못한 방향으로 변화할 수 있습니다. 즉, 별도기준 재무상태가 큰 변동이 없음에도 불구하고 연결기준 자산 또는 부채가 급격하게 증가하여 기업가치나 신용등급이 부정적으로 변화할 수도 있습니다. 라. 현금흐름 악화 위험 최근 집행한 다양한 투자지출로 인해 당사의 2021년 1분기 기준 현금및현금성자산 잔고는 별도기준 약 5.16억원, 연결기준 약 7.53억원으로 2020년말 22억원에 비해 10억원 이상 감소했습니다. 당사는 생산공장을 운영하고 장비를 가동하거나 설비를 증설할 경우, 앞으로도 대규모 투자금액을 지출해야 하는 상황이 빈번하게 발생할 것으로 전망하고 있습니다. 또한, 국내 및 해외로부터 원자재를 구매하여 제품을 생산하고 재고를 저장하는 등 영업활동과 관련한 자산과 부채의 변동이 큰 편입니다. 한편, 당사는 최근 3년간 사모 방식으로 특정 투자자들에게 자금을 조달한 이력이 많습니다. 주된 조달 방식은 사모 전환사채이며, 당사는 각 회차별 사채권자들에게 약정한 표면이자와 만기보장수익을 지급할 의무가 있습니다. 현재까지는 원리금 지급 의무를 이행하지 못해 기한의 이익을 상실하는 상황이 발생하지는 않았습니다. 그러나, 당사의 경영 환경이 지속적으로 침체되어 손실이 누적되거나 부채비율이 증가할 경우, 사채권자들에게 이자를 지급하지 못하거나 약정 사항을 어기게 되어 만기가 도래하기 전에 해당 투자금을 전액 상환(기한의 이익 상실)해야 할 수도 있습니다. 투자자께서는 ① 당사의 경영 환경이 침체되어 있고 ② 공장 증설 등 대규모 투자지출이 지속적으로 발생할 수 있으며 ③ 사모의 방식으로 자금을 조달한 이력이 많아 예상하지 못한 시점에 자금을 긴급하게 상환해야 하는 상황이 발생하여 현금흐름이 악화될 수 있는 점을 유의하시기 바랍니다. 마. 과도한 부채(차입금 및 전환사채)에 대한 채무상환불이행 위험 투자위험요소 전반에 걸쳐 서술한 바와 같이, 당사는 공장 운영을 위한 시설자금과 신규 사업 투자를 위해 은행 및 투자회사로부터 차입금, 전환사채 등의 부채성 자금을 다수 조달하고 있습니다. 당사는 차입금에 대한 이자지급과 만기연장 등을 협의하기 위해 금융기관측과 지속적으로 소통하고 있으며, 현재까지 채무불이행 사건이 발생하지는 않았습니다. 그러나, 가까운 시일 내에 예상하지 못한 사유로 인해 거액의 채무를 일시에 조기상환해야 할 수도 있습니다. 2021년 1분기 당사의 별도기준 현금성자산이 5.15억원에 불과한 점을 감안할 때, 이러한 상환 요청에 대응하지 못하여 채무불이행 사태가 발생한다면 채권자와 주주에게 대규모 손실이 발생할 수 있는 점을 유의하시기 바랍니다. 바. 종속기업 및 관계기업 경영실적 부진에 따른 연결손익 악화 위험 공시서류 제출일 현재 당사는 국내외에 소재한 복수의 종속회사를 보유하고 있습니다. 당사의 2021년 1분기 연결기준 매출액이 284.66억원인 상황에 비교할 때, 종속기업들로부터 동 기간 중 발생한 매출액 합계는 총 1.91억원으로 비중이 미미한 편입니다. 그러나, 향후 종속기업들의 자산규모가 확대되고 영업실적이 본격적으로 발생한다면 당사의 경영 환경에도 중대한 영향을 미칠 수 있습니다. 특히 당사가 (주)리더스기술투자의 최대주주의 지위를 획득하게 된다면, 2021년부터 작성할 당사의 연결기준 재무정보는 과거와 달리 큰 폭으로 변동될 수 있습니다. 투자자께서는 당사의 연결대상 종속기업들의 사업 환경이 악화되어 경영실적이 부진할 경우, 당사의 연결기준 재무안정성과 수익성 지표 또한 부정적으로 변화할 수 있는 점을 유의하시기 바랍니다. 또한, 종속기업들의 경영 사정이 지속적으로 악화될 경우 당사는 해당 기업들에게 자금을 대여하거나 신용 공여, 담보 제공 및 연대 보증 등의 방법으로 지원할 수 있습니다. 이 경우, 당사 고유의 재무안정성과 유동성에도 문제가 발생하여 다양한 위험이 전이될 수 있는 점을 유의하시기 바랍니다. 사. 우발채무 및 소송 관련 사항 당사는 본업인 반도체 후공정 사업을 영위하기 위해 당사가 보유한 유형자산들을 다수의 금융기관에 담보로 제공하고 있으며, 특정 차입금을 조달하면서 타인으로부터 지급보증을 제공받은 적도 있습니다. 이러한 약정사항들은 당사의 우발채무로 분류되고 있는데, 향후 예상하지 못한 시점에 당사의 귀책 사유로 인해 담보물건의 소유권을 상실하거나 거액의 손해 배상금을 지불할 수 있어 각별한 주의와 관리가 필요합니다. 아. 최대주주 지분율 하락에 따른 경영권 변동 위험 공시서류 제출일 현재 당사의 최대주주와 특수관계인이 보유한 지분율은 약 10.76%로 낮은 수준입니다. 금번 유상증자가 완료된 이후에는 대량의 주식이 추가 발행되어 최대주주와 특수관계인의 청약 참여율에 따라 지분율은 더욱 하락할 수 있습니다. 당사의 최대주주와 특수관계인은 금번 주주우선공모 유상증자와 관련하여 당사자들에게 배정된 금액의 약 50%~70% 수준으로 참여할 계획입니다. 당사가 파악한 바에 따르면, 공시서류 제출일 현재 당사의 최대주주와 특수관계인(더에이치테크(주))은 각각 10억원 내외의 청약자금을 확보하기 위해 대내외적으로 협의하고 있습니다. 당사의 최대주주는 자체 보유 현금 일부와 기타 지인과의 금전대차계약을 협의하여 금번 구주주 배정분에 참여할 계획입니다.당사의 최대주주가 대표이사로 재직하고 있는 더에이치테크(주)는 2021년 3월 취득한 당사의 제13회 사모 전환사채권 일부를 담보로 제공하고 청약자금을 대출받는 것을 복수의 저축은행과 협의하고 있으며, 계약 조건이 구체적으로 확정되는대로 추가 공지할 예정입니다. 한편, 당사의 최대주주와 특수관계인은 구주주 청약에 참여하여 추가 취득한 주식 전량을 (자진) 보호예수 조치할 예정입니다. 투자자께서는 당사의 최대주주 및 특수관계인의 지분율이 금번 유상증자를 실시하기 전에도 비교적 낮은 수준이며, 당사자들의 청약 참여율에 따라 유상증자 후 지분율이 더욱 하락할 수 있는 점을 유의하시기 바랍니다. 또한, 당사가 기존에 발행한 다수의 사모 전환사채권에 대하여 미래 예상하지 못한 시점에 투자자들이 전환권을 행사할 수 있으며, 이 경우 금번 유상증자 이후에도 발행주식수가 증가하여 최대주주 및 특수관계인의 지분율이 지속적으로 하락할 수 있습니다. 그 결과, 당사의 경영환경과 산업특성을 잘 알지 못하는 제3자가 최대주주의 지위를 획득하여 대내외적 혼란이 가중될 수 있는 점 또한 유의하시기 바랍니다. 자. 관리감독기준 위반에 따른 벌점 부과 및 매매거래정지 위험 당사는 과거에도 손실이 지속적으로 발생하여 결손금이 과다하게 누적된 적이 있으며, 이에 따라 감사인의 감사의견이 부정적으로 변화하거나 기업부실위험군으로 지정된 끝에 관리종목과 투자주의 환기종목으로 지정된 바 있습니다. 당사는 최근 결손금을 보전하기 위한 무상감자를 실시했으며, 현재에도 고객사의 발주 요청에 적극적으로 대응하기 위한 자금력과 재무건전성을 확보하기 위해 유상증자와 같은 자본확충 노력을 계속하고 있습니다. 그럼에도 불구하고, 당사의 영업환경이 지속적으로 침체되어 손실이 누적된다면, 상기 서술한 관리종목지정사유 뿐만 아니라 상장폐지사유에 해당하는 사건이 발생하여 당사의 주권을 거래하는데 부정적인 문제가 발생할 수 있습니다. |

| 기타 투자위험 | 가. 주주우선공모 청약률 미달에 따른 자금조달 실패 위험 금번 주주우선공모 유상증자는 구주주 청약과 일반공모 청약을 모두 실시했음에도 불구하고 청약주식수가 당초 계획한 모집주식수인 14,000,000주에 미달할 경우에는 미달분에 해당하는 주식을 발행하지 않습니다. 이 경우, 구주주 및 일반공모의 최종 청약률에 따라 당사의 최대주주 및 특수관계인의 지분율도 큰 폭으로 변동될 수 있습니다. 이러한 특성상, 최종 청약률이 저조할 경우 당초 목표한 자금을 조달하는데 실패할 수 있습니다. 특히 당사가 금번 유상증자를 통해 조달한 자금의 상당 부분을 채무상환에 사용할 계획인 만큼, 최종 발행금액이 목표보다 적을 경우 자금의 사용 목적에 맞게 집행하지 못해 재무건전성을 개선하는데 어려움을 겪을 수 있습니다. 나. 감자주권 및 신규발행주식 상장에 따른 가격 변동성 증가 위험 현재 무상감자를 진행하고 있는 당사의 주권은 2021년 4월 14일부터 2021년 5월 5일까지 매매거래가 정지된 후, 2021년 5월 6일에 감자절차를 완료한 신주가 상장될 예정입니다. 무상감자가 완료된 주식의 시초가는 무상감자비율을 반영한 주가(당사 주권의 경우 X10)에서 -50% ~ +200% 범위에서 결정됩니다. 무상감자가 완료된 당사의 신주는 상장 초일 시초가 3,290원, 장중 최고가 3,775원, 최저가 3,100원으로 거래되어 최종적으로 3,300원으로 거래가 종료되었습니다. (거래량 2,368,411주, 거래대금 82.13억원) 금번 유상증자가 진행되는 동안에도 당사와 관련한 대내외적인 이슈로 인해 당사의 주가는 지속적으로 변동성이 증가할 수 있습니다. 한편, 당사가 계획한 유상증자 모집주식수 전량이 발행된다고 가정할 경우, 무상감자가 반영된 기발행주식총수 14,261,581주의 98.17%에 해당하는 14,000,000주가 추가로 상장됩니다. 금번 유상증자로 인해 추가 발행되는 주식은 별도의 보호예수조치가 적용되지 않으므로 신주 상장 및 유통이 개시되면 일시적으로 대규모 수량이 주식시장에 출회하여 당사의 주가가 큰 폭으로 하락할 수 있습니다. 다. 환금성 제한 및 원금손실 가능성 투자자께서는 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있는 점을 유의하시기 바랍니다. 또한, 코스닥시장에 추가 상장될 때까지 유상증자로 발행되는 신주의 발행가액 수준의 주가가 유지되지 않을 수 있으며, 당사의 내적인 환경변화 또는 시장 전체의 환경 변화 등에 의해 주가가 급격하게 하락할 수 있습니다. 라. 유상증자 일정 변경 가능성에 관한 사항 본 공시서류는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 경우 증권신고서와 투자설명서에 기재된 일정이 변경될 수 있습니다. 마. 집단 소송 제기 위험 당사가 금번 유상증자를 진행하는 과정에서 잘못된 정보를 제공하거나 부실감사 등으로 인해 주주에게 손해가 발생할 경우, 일부 주주들로부터 집단 소송이 제기되어 경영활동에 중대한 부정적인 영향을 미칠 수 있습니다. 바. 재무제표 작성 기준일 이후 재무상황 변동에 따른 위험 당사는 금번 유상증자를 진행하는 과정에서 투자 의사결정에 중대한 영향을 미칠 것으로 판단되는 변동사항을 향후에도 상세하게 반영하여 공시할 예정입니다. 그럼에도 불구하고, 당사가 중요하지 않다고 판단하여 기재 및 서술을 생략한 사항 중 당사의 기업가치에 영향을 미칠 만한 사건이 없다고 단정할 수는 없어 주기적이고 면밀한 검토가 필요합니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 14,000,000 | 500 | 2,715 | 38,010,000,000 | 주주우선공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 08월 03일 ~ 2021년 08월 04일 | 2021년 08월 11일 | 2021년 08월 06일 | 2021년 08월 11일 | 2021년 07월 07일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2021년 04월 12일 | 2021년 07월 29일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 31,436,000,000 |

| 운영자금 | 2,063,000,000 |

| 시설자금 | 4,511,000,000 |

| 발행제비용 | 835,661,800 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유상증자결정)-2021.06.18 |

| 【기 타】 | 1) 상기 모집가액은 예정가액이며, 확정발행가액은 구주주 청약 초일전 제3거래일(2021년 07월 29일)에 확정되어 익영업일에 회사 인터넷 홈페이지(http://www.atsemi.com)에 공고되고 금융감독원 전자공시시스템에 공시될 예정입니다. 2) 상기 모집금액 및 발행제비용은 예정발행가액을 기준으로 산정된 것으로 향후 변경될 수 있습니다. 3) 상기 청약기일은 구주주 청약일정이며, 일반공모 청약은 2021년 08월 06일 ~ 2021년 08월 09일 2영업일간 예정되어 있습니다. 일반공모 청약공고는 2021년 08월 06일에 당사 및 모집주선회사의 인터넷 홈페이지를 통해 공고할 예정입니다. 4) 일반공모 청약결과 발생하는 실권주 및 단수주는 미발행 처리할 예정입니다. 5) 일반공모 청약은 모집주선회사인 유진투자증권(주)의 본ㆍ지점, 홈페이지 및 HTS에서 가능합니다. 6) 유진투자증권(주)는 금번 (주)에이티세미콘 주주우선공모 유상증자의 모집주선회사입니다. 금번 유상증자는 모집주선 방식으로 진행되는 바, 유진투자증권(주)는 투자중개업자로서 타인의 계산으로 증권의 발행ㆍ인수에 대한 청약의 권유, 청약, 청약의 승낙을 영업으로 하게 되며, '자본시장과금융투자업에관한법률' 상 증권의 인수 업무를 수행하지 않습니다. 7) 주주우선공모 방식은 구주주에게 우선적으로 청약에 참여할 수 있는 권리(우선청약권)만을 부여할 뿐, 구주주들에게 신주인수권은 부여되지 않아 신주인수권증서를 발행하거나 매매하지 않습니다. 따라서, 금번 유상증자는 주주배정 방식 유상증자와는 달리 구주주의 신주인수권증서 상장, 계좌간 대체 및 거래 절차가 없습니다. 8) '자본시장법과금융투자업에관한법률' 제180조의4 및 동법 시행령 제208조의4제1항에 의거, 2021년 4월 12일부터 2021년 7월 29일까지 당사의 주식을 공매도 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. 9) 금융감독원에서 본 공시서류를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 증권신고서에 기재된 일정이 변경될 수 있습니다. 10) 증권신고서의 효력 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 11) 상기 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 2021년 4월 9일 개최한 이사회 결의를 통해 (무상감자 후) 기명식 보통주 14,000,000주를 주주우선공모의 방식으로 발행하기로 결의했습니다.

금번 주주우선공모 유상증자의 발행개요는 다음과 같습니다.

| (단위: 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식 보통주 | 14,000,000 | 500 | 2,715 | 38,010,000,000 | 주주우선공모 |

| 주1) 상기 모집가액은 예정사항이며, 무상감자(10 : 1)가 완료된 내역을 반영한 가액입니다. 무상감자의 기준일은 2021년 4월 15일이었습니다. |

| 주2) 1주의 모집가액 및 모집총액은 예정 발행가액을 기준으로 산정하였으며, 확정되지 않은 금액입니다. |

공모가격의 결정방법은 본 증권신고서 '제1부 모집 또는 매출에 관한 사항 - I. 모집 또는 매출에 관한 일반사항 - 3. 공모가격 결정방법'을 참고하시기 바랍니다. 예정발행가액은 이사회결의일(2021년 4월 9일) 직전 거래일을 기산일로 하여 산정하였으며, 최종 발행가액은 구주주 청약초일 전 3거래일에 확정되어 익영업일에 당사 홈페이지(www.atsemi.com) 및 금융감독원 전자공시시스템에 공시될 예정입니다.

■ 모집(예정)가액

당사는 금번 유상증자의 1주당 예정발행가액을 "증권의발행및공시등에관한규정 " 제5-16조 및 제5-18조의 일반공모 방식으로 유상증자를 하는 경우의 발행가액 산정 방식을 준용하여 25%의 할인율을 적용한 가액으로 산정합니다.

| '증권의발행및공시등에관한규정' 제5-16조 (적용범위 및 용어의 정의) |

|---|

| - 중략 - ③ 이 절에서 "일반공모증자방식"이란 법 제165조의6제1항제3호에 따른 증자방식을 말하며, "주주우선공모증자방식"이란 법 제165조의6제4항제3호에 따른 방식을 말한다. - 후략 - |

| '증권의발행및공시등에관한규정' 제5-18조 (유상증자의 발행가액 결정) |

|---|

| ① 주권상장법인이 일반공모증자방식 및 제3자배정증자방식으로 유상증자를 하는 경우 그 발행가액은 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 주권상장법인이 정하는 할인율을 적용하여 산정한다. 다만, 일반공모증자방식의 경우에는 그 할인율을 100분의 30 이내로 정하여야 하며, 제3자배정증자방식의 경우에는 그 할인율을 100분의 10 이내로 정하여야 한다. - 후략- |

모집(예정)가액은 이사회결의일(2021년 4월 9일) 직전거래일인 2021년 4월 8일을 기산일로 하여 기산일로부터 과거 제3거래일부터 제5거래일까지의 가중산술평균주가(총 거래금액 ÷ 총 거래량)를 기준주가로 하여 할인율 25%를 적용하여 산정합니다. 산정한 가액이 액면가액 이하일 경우에는 액면가액을 예정 발행가액으로 하며, 호가단위 미만은 호가단위로 절상합니다.

▶ 예정발행가액 산정표

| 기산일 : 2021년 4월 8일 | |

| 대상주식 : (주)에이티세미콘 |

| 구분 | 일 자 | 종가 | 거 래 량 | 거 래 대 금 | 비 고 |

|---|---|---|---|---|---|

| 1 | 2021-04-05 | 365 | 4,050,130 | 1,480,830,374 | 할인율 25% |

| 2 | 2021-04-02 | 359 | 3,142,016 | 1,125,822,750 | |

| 3 | 2021-04-01 | 355 | 5,031,434 | 1,813,563,777 | |

| 합 계 | 12,223,580 | 4,420,216,901 | |||

| 기 준 주 가 | 361.6원 | = 총 거래대금 / 총 거래량 | |||

| 무상감자 반영 시 기준주가 | 3,616원 | 기준주가 X 10 (무상감자비율 10 : 1) | |||

| 예 정 발 행 가 액 | 2,715 | 무상감자 반영 시 기준주가 × (1 - 할인율) 호가단위미만은 호가단위절상 (단, 액면가액 이하인 경우 액면가로 발행함) |

|||

| (*) 예정발행가액은 2021년 4월 16일 완료한 무상감자(10 : 1)를 반영해서 산정하였습니다. |

당사는 '신주배정기준일'(주주확정일) 전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 25%의 할인율을 적용한 예정 발행가액을 재차 공시할 예정입니다. 이 때 공시되는 예정발행가액을 기준으로 권리락 조치가 이루어질 예정입니다. 이는 권리락 시 기준이 되는 예정발행가액을 최초 증권신고서 제출시점에 산출된 예정발행가액이 아닌 권리락 시점의 주가를 반영한 예정발행가액을 사용하여 적절한 권리락 조치를 취하기 위함입니다.

■ 확정발행가액 산정

확정발행가액은 "증권의발행및공시등에관한규정" 5-18조(유상증자의 발행가액 결정)의 산출근거에 의거, 구주주 청약초일 전 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 할인율 25%를 적용하여 산정합니다. 따라서 구주주 청약 초일 전 제3거래일부터 제5거래일까지의 가중산술평균주가(그 기간 동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말합니다)를 기준주가로 하여 25%의 할인율을 적용한 확정발행가액을 산출하여 금융위원회(금융감독원) 전자공시시스템에 공시할 예정이며, 회사의 인터넷 홈페이지(www.atsemi.com)에 게재하여 개별통지에 갈음할 예정입니다. 산정한 가액이 액면가액 이하일 경우에는 액면가액을 확정발행가액으로 하며, 호가단위 미만은 호가단위로 절상합니다.

※ 일반공모 발행가액은 구주주 청약 시 적용된 확정발행가액을 동일하게 적용합니다.

■ 유상증자 방식

금번 유상증자의 인수방식 유형은 '모집주선' 방식입니다. 모집주선의 방식은 증권의 모집주선에 관한 사무절차 등을 금융투자회사에 위탁하며, 증권의 모집 결과 발생하는 미청약분에 대해서 인수책임을 인수기관이 부담하지 않습니다. 이에 따라, 일반공모 청약 결과, 총 청약주식수가 일반공모 모집주식수에 미달하는 경우에는 청약주식수대로 배정하고, 최종 미청약된 잔여 주식은 미발행 처리합니다.

주주우선공모 방식의 유상증자는 기존 주주에게 우선적으로 청약기회를 부여하는 방식으로, 구주주에게 신주를 우선적으로 배정한 후 이에 대한 미청약주식이 발생한 경우에는 이를 일반투자자를 대상으로 공모하는 방식입니다. 다만, 구주주에게 우선청약기회를 부여함에 있어, '증권인수업무등에관한규정' 제9조제2항제2호 등을 감안하여 금번 유상증자에 참여하는 구주주에게는 보유 주식수에 비례하여 우선청약할 주식수를 배정합니다.

주주우선공모 방식은 구주주에게 우선적으로 청약에 참여할 수 있는 권리(우선청약권)만을 부여할 뿐, 구주주들에게 신주인수권은 부여되지 않아 신주인수권증서를 발행하거나 매매하지 않습니다.

따라서, 금번 유상증자는 주주배정 방식 유상증자와는 달리 구주주의 신주인수권증서 상장, 계좌간 대체 및 거래 절차가 없습니다.

| '증권인수업무등에관한규정' 제9조 (주식의 배정) |

|---|

| - 중략 - ② 유가증권시장 또는 코스닥시장 주권상장법인의 공모증자를 위한 대표주관회사는 공모주식을 다음 각 호에서 정하는 바에 따라 해당 청약자유형군에 배정하여야 한다. - 중략 - 2. 주주에게 우선청약권을 부여하는 공모증자의 경우 주주에게 우선청약할 주식수를 정하여 배정한다. - 후략 - |

| 출처: 금융투자협회 |

■ 공모일정 등에 관한 사항

| [주주우선공모 유상증자 주요일정] |

| 일자 | 업무내용 | 비고 |

|---|---|---|

| 2021-04-09 | 이사회결의 및 주요사항보고서 공시 | - |

| 2021-04-12 | 증권신고서 및 예비투자설명서 제출 | - |

| 2021-04-14 ~ 2021-05-05 |

무상감자로 인한 매매거래정지 | - |

| 2021-05-06 | 감자주권 신규상장 | - |

| 2021-07-02 | 예정발행가액 산정 |

신주배정기준일 제3거래일 전 |

| 2021-07-05 | 예정발행가액 정정 공시 | - |

| 2021-07-06 | 권리락 | - |

| 2021-07-07 | 신주배정기준일 | 주주확정일 |

| 2021-07-08 ~ 2021-07-14 |

주주명부 폐쇄 | - |

| 2021-07-29 | 확정발행가액 산정 | 구주주 청약초일 제3거래일 전 |

| 2021-07-30 | 발행가액 확정 공고 | - |

| 2021-08-03 ~ 2021-08-04 |

구주주 청약 | (주)에이티세미콘 홈페이지 : http://www.atsemi.com |

| 2021-08-06 | 일반공모 청약공고 | (주)에이티세미콘 홈페이지 : http://www.atsemi.com 유진투자증권(주) 홈페이지 : http://www.eugenefn.com |

| 2021-08-06 ~ 2021-08-09 |

일반공모 청약접수 | 유진투자증권(주) |

| 2021-08-11 | 청약배정결과 및 환불공고 | - |

| 2021-08-11 | 환불 및 주금납입 | - |

| 2021-08-23 | 신주유통개시일(상장예정일) | - |

| 주1) 당사가 제출한 증권신고서 등 제반서류에 대해 금융감독원이 심사하는 과정에서 정정 요구 등에 따라 상기 일정이 변경될 수 있습니다. |

| 주2) 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 투자자에게 귀속됩니다. |

2. 공모방법

| [공모방식: 주주우선공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 구주주 청약 | 14,000,000주 (100.00%) | - 구주 1주당 신주 배정비율 : (무상감자 후) 1주당 0.9816583449주 - 신주배정기준일 : 2021년 7월 7일 (예정) |

| 일반모집 청약 (고위험고수익투자신탁, 벤처기업투자신탁, 일반투자자 청약 포함) |

- | - 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 14,000,000주 (100.00%) |

| 주1) | 금번 실시하는 유상증자는 '자본시장과금융투자업에관한법률' 제165조의6 및 당사의 정관에 의거하여 주주우선공모 방식으로 이루어집니다. |

| 주2) | 구주주의 개인별 청약한도는 '신주배정기준일' 18시 00분 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱하여 산정된 배정주식수로 하며, 1주 미만은 절사합니다. 본 공시서류에 기재한 신주배정비율은 무상감자의 효력이 발생한 일자(2021년 4월 16일) 후 변경된 발행주식총수(14,261,581주)를 기준으로 산정하였습니다. (14,000,000 ÷ 14,261,581 = 0.9816583449) |

| 주3) | 구주주 청약 결과 발생한 실권주 및 단수주는 '모집주선회사'가 일반에게 공모하되, '증권인수업무등에관한규정' 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 전체 일반공모 주식수의 5% 이상을 배정합니다. 또한 '증권인수업무등에관한규정' 제9조 제2항 제4호, 제6호 나목에 의거하여 벤처기업투자신탁에 전체 일반공모 주식수의 30%를 배정하되, 벤처기업투자신탁에 배정하는 금액은 '증권인수업무등에관한규정' 제9조 제8항에 따라 해당 벤처기업투자신탁의 자산총액의 100분의 10 이내가 되도록 합니다. 이 경우, 자산총액은 고위험고수익투자신탁, 벤처기업투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 산정합니다. 나머지 65%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분없이 배정합니다. 또한, 고위험고수익투자신탁 배정분(전체 일반공모 주식수의 5%)과 벤처기업투자신탁 배정분(전체 일반공모 주식수의 30%) 및 이외 개인 및 법인투자자 배정분(전체 일반공모 주식수의 65%)에 대한 청약경쟁률과 최종 배정은 청약자 유형군별로 별도 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. |

| 주4) | '증권인수업무등에관한규정' 제9조 제2항 제3호, 제6호, 제7항에 따라 고위험고수익투자신탁에 배정하는 주식은 해당 고위험고수익투자신탁의 자산총액의100분의20이내(공모의 방법으로 설정 또는 설립된 고수익고위험투자신탁은100분의10)가 되도록 합니다. '증권인수업무등에관한규정' 제9조 제2항 제4호, 제6호에 따라 벤처기업투자신탁에 배정하는 주식은 증권 인수업무 등에 관한 규정 제9조 제8항에 따라 해당 벤처기업투자신탁의 자산총액의100분의10 이내가 되도록 합니다. 이 경우 자산총액은 고위험고수익투자신탁, 벤처기업투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 산정합니다. |

| 주5) | 상기 일반공모를 실시한 이후에도 미청약 상태로 남는 잔여주식에 대하여는 미발행 처리합니다. |

| 주6) |

'자본시장법과금융투자업에관한법률' 제180조의4 및 동법 시행령 제208조의4제1항에 의거, 2021년 4월 12일부터 2021년 7월 29일까지 당사의 주식을 공매도 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. ※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위*가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

▶ 구주주 1주당 배정비율 산출근거

| 구 분 | 무상감자 (10 : 1) 반영 완료 내역 |

|---|---|

| A. 보통주식 | 14,261,581 |

| B. 우선주식 | - |

| C. 발행주식총수(A+B) | 14,261,581 |

| D. 자기주식 + 자기주식신탁 | - |

| E. 자기주식을 제외한 발행주식총수 (C-D) | 14,261,581 |

| F. 유상증자 주식수 | 14,000,000 |

| G. 증자비율 (F/C) | 98.17% |

| H. 우리사주조합 배정 | - |

| I. 구주주배정 (F-H) | 14,000,000 |

| J. 구주주 1주당 배정비율 (I/E) | 0.9816583449 |

| 주1) | 당사는 2021년 3월 31일 정기주주총회를 통하여 자본감소(10 : 1) 안건을 승인하였으며, 2021년 4월 16일 무상감자의 효력이 발생할 경우 발행주식총수는 기존의 142,615,812주에서 14,261,581주로 변동되었습니다. |

| 주2) | 상기 'J. 구주주 1주당 배정비율'는 무상감자의 효력발생일 이후 자기주식 취득 또는 매각, 주식관련사채의 권리행사 등으로 변경될 수 있습니다. |

3. 공모가격 결정방법

■ 예정발행가액 산정

당사는 금번 유상증자의 1주당 예정발행가액을 "증권의발행및공시등에관한규정" 제5-16조 및 제5-18조의 일반공모 방식으로 유상증자를 하는 경우의 발행가액 산정 방식을 준용하여 25%의 할인율을 적용한 가액으로 산정합니다.

모집(예정)가액은 이사회결의일의 직전거래일을 기산일로 하여 기산일로부터 과거 제3거래일부터 제5거래일까지의 가중산술평균주가(총 거래금액 ÷ 총 거래량)를 기준주가로 하여 할인율 25%를 적용하여 산정합니다. 산정한 가액이 액면가액 이하일 경우에는 액면가액을 예정 발행가액으로 하며, 호가단위 미만은 호가단위로 절상합니다.

당사는 '신주배정기준일'(주주확정일) 전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 25%의 할인율을 적용한 예정 발행가액을 재차 공시할 예정입니다. 이 때 공시되는 예정발행가액을 기준으로 권리락 조치가 이루어질 예정입니다. 이는 권리락 시 기준이 되는 예정발행가액을 최초 증권신고서 제출시점에 산출된 예정발행가액이 아닌 권리락 시점의 주가를 반영한 예정발행가액을 사용하여 적절한 권리락 조치를 취하기 위함입니다.

■ 확정발행가액 산정

확정발행가액은 "증권의발행및공시등에관한규정" 5-18조(유상증자의 발행가액 결정)의 산출근거에 의거, 구주주 청약초일 전 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 할인율 25%를 적용하여 산정합니다. 따라서 구주주 청약 초일 전 제3거래일부터 제5거래일까지의 가중산술평균주가(그 기간 동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격)를 기준주가로 하여 25%의 할인율을 적용한 확정발행가액을 산출하여 금융위원회(금융감독원) 전자공시시스템에 공시할 예정이며, 회사의 인터넷 홈페이지(www.atsemi.com)에 게재하여 개별통지에 갈음할 예정입니다. 산정한 가액이 액면가액 이하일 경우에는 액면가액을 확정발행가액으로 하며, 호가 단위 미만은 호가 단위로 절상합니다.

※ 일반공모 발행가액은 구주주 청약 시 적용된 확정발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출 조건

| 항 목 | 내 용 | ||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 기명식보통주 14,000,000주 | ||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 2,715원 | |||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 38,010,000,000원 | |||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 구주주의 청약단위는 1주로 합니다.

|

||||||||||||||||||||||||||||||||||

| 구주주 청약기간 |

개시일 | 2021년 08월 03일 |

|||||||||||||||||||||||||||||||||

| 종료일 | 2021년 08월 04일 |

||||||||||||||||||||||||||||||||||

| 일반공모 청약기간 |

개시일 | 2021년 08월 06일 |

|||||||||||||||||||||||||||||||||

| 종료일 | 2021년 08월 09일 |

||||||||||||||||||||||||||||||||||

| 청약증거금 | 주당 모집가액의 100% | ||||||||||||||||||||||||||||||||||

| 납입기일 | 2021년 08월 11일 |

||||||||||||||||||||||||||||||||||

| 배당기산일(결산일) | 2021년 01월 01일 | ||||||||||||||||||||||||||||||||||

| 주1) | 본 증권신고서와 제반서류는 금융감독원에서 심사하는 과정에서 정정요구 등을 조치받을 수 있으며, 정정요구 등이 발생할 경우에는 공시서류에 기재된 일정이 변경될 수 있습니다. |

| 주2) | 본 증권신고서의 효력발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 일 자 | 방 법 |

|---|---|---|

| 신주발행 및 배정기준일(주주확정일) 공고 |

2021년 04월 09일 | 당사 인터넷 홈페이지 (http://www.atsemi.com) |

| 모집가액 확정의 공고 | 2021년 07월 30일 |

전자공시시스템 (http://dart.fss.or.kr) 당사 인터넷 홈페이지 (http://www.atsemi.com) |

| 일반공모 청약공고 | 2021년 08월 06일 |

당사 인터넷 홈페이지 (http://www.atsemi.com) 유진투자증권 홈페이지 (http://www.eugenefn.com) |

| 일반공모 배정공고 | 2021년 08월 11일 |

유진투자증권 홈페이지 (http://www.eugenefn.com) |

| (*) 상기 청약공고일은 실권주 일반공모 청약 공고일입니다. |

(2) 청약방법

1) 구주주 청약: 구주주 중 주권을 증권회사에 예탁한 실질주주는 주권을 예탁한 증권회사의 본ㆍ지점 및 모집주선회사인 유진투자증권(주)의 본ㆍ지점에서 청약할 수 있습니다. 다만, 구주주 중 증권회사에 예탁하지 않고 자기명의의 주권을 직접 보유하고 있는 명부상 주주는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 모집주선회사인 유진투자증권(주)의 본ㆍ지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

2) 일반공모 청약: 해당 청약사무 취급처에서 사전에 정하여 공시하는 청약방법에 따라 청약사무취급처에 실명확인증표와 소정의 청약서, 청약증거금을 제시하고 청약합니다. 단, 청약증거금은 청약금액의 100%로 하며, 청약증거금은 주금납입일에 납입금으로 대체하되, 청약증거금에 대해서는 무이자로 합니다. 한개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개의 청약처에 대한 복수청약은 불가능합니다. 고위험고수익투자신탁, 벤처기업투자신탁은 청약 시 청약사무 취급처에 '증권인수업무등에관한규정' 제2조 제18호 내지 20호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

3) 본 유상증자에 청약하고자 하는 투자자('자본시장과금융투자업에관한법률' 제9조 제5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제132조에따라 투자설명서의 교부가 면제되는 자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

4) 기타

① 일반공모 청약분을 배정함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다.

② 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

③ 청약자는 '금융실명거래및비밀보장에관한법률'에 의거하여 실지 명의에 의해 청약해야 합니다.

④ '자본시장법과금융투자업에관한법률' 제180조의4 및 동법 시행령 제208조의4제1항에 의거, 2021년 4월 12일부터 2021년 7월 29일까지 당사의 주식을 공매도 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우(매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위*가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

5) 청약한도

① 구주주의 개인별 청약한도는 '신주배정기준일' 18시 00분 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.9816583449주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, '신주배정기준일' 현재 신주의 배정비율은 주식관련사채의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다.

② 일반공모 청약자의 청약한도는 일반공모 총 공모주식수 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(3) 청약사무 취급처

1) 구주주 중 실질주주: 주권을 예탁한 증권회사 및 유진투자증권(주) 본·지점

2) 구주주 중 명부주주: 유진투자증권(주) 본·지점

3) 일반공모 청약자: 유진투자증권(주) 본·지점

| 청약취급처 | 청약방법 | 청약절차 | |

|---|---|---|---|

| 구주주 | 실권주 일반청약자 | ||

| 모집주선회사: 유진투자증권(주) |

영업점 내방 청약 | 투자설명서 교부확인 후 청약가능 (단, 투자설명서 수령을 거부할 경우에는 수령거부 확인서류 제출 후 청약) |

투자설명서 교부확인 후 청약가능 (단, 투자설명서 수령을 거부할 경우에는 수령거부 확인서류 제출 후 청약) (청약종료일 16:00까지) |

| HTS, MTS, 인터넷 홈페이지를 통한 청약 |

투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 | ① 투자설명서를 전자문서의 형태로 다운로드 받는 것에 대한 사전 동의 ② 투자설명서의 다운로드 ③ 투자설명서를 교부 받은 것에 대한 확인상기의 절차를 거친 후 청약 (청약종료일 16:00까지) |

|

| ARS를 통한 청약 | 투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 | 투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 (청약종료일 16:00까지) |

|

| 유선청약 | 투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약(녹취를 통한 확인) | - | |

(4) 청약결과 배정방법

1) 구주주 청약: "본 주식"의 100%인 14,000,000주는 '신주배정기준일' 18시 00분 현재 주주명부에 등재된 주주에게 1주당 0.9816583449주의 비율로 배정하되, 1주 미만의 단수주는 배정하지 아니합니다. (단, '신주배정기준일'은 증권신고서의 효력 발생과 유관기관과의 협의과정에 따라 변경될 수 있으며, '신주배정기준일' 현재 신주배정비율은 2021년 3월 16일 이사회결의에 의거한 무상감자 등으로 인하여 변경될 수 있습니다.) 또한 "본 주식"의 100%를 '자본시장과금융투자업에관한법률' 제165조의6 제1항 제3호, 제4항 제3호 및 당사의 정관에 따라 청약할 수 있도록 배정합니다.

2) 일반공모 청약: 구주주 청약 결과 발생한 실권주 및 단수주는 '모집주선회사'가 다음 각호와 같이 일반에게 공모하되, '증권인수업무등에관한규정' 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 전체 일반공모 주식수의 5% 이상을 배정합니다. 또한 '증권인수업무등에 관한규정' 제9조 제2항 제4호, 제6호 나목에 의거하여 벤처기업투자신탁에 전체 일반공모 주식수의 30%를 배정하되, 벤처기업투자신탁에 배정하는 금액은 '증권인수업무등에관한규정' 제9조 제8항에 따라 해당 벤처기업투자신탁의 자산총액의 100분의 10 이내가 되도록 합니다. 이 경우, 자산총액은 고위험고수익투자신탁, 벤처기업투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 산정합니다. 나머지 65%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분없이 배정합니다. 또한, 고위험고수익투자신탁 배정분(전체 일반공모 주식수의 5%)과 벤처기업투자신탁 배정분(전체 일반공모 주식수의 30%) 및 이외 개인 및 법인투자자 배정분(전체 일반공모 주식수의 65%)에 대한 청약경쟁률과 최종 배정은 청약자 유형군별로 별도 산출 및 배정합니다.

(i) 일반공모에 관한 배정수량 계산 시에는 '모집주선회사'가 청약자 유형군별로 접수한 '총청약수량'을 일반공모 배정분 주식수로 나눈 청약경쟁률에 따라 각 청약자에게 배정합니다.

(ii) 일반공모에 관한 배정시 '총청약수량'이 일반공모 배정분 주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동순위 최대청약자가 최종 잔여주식보다 많은 경우에는 '모집주선회사'가 무작위 추첨방식을 통하여 배정합니다.

(5) 주권교부에 관한 사항

- 신주상장 및 유통개시일(예정): 2021년 08월 23일

(2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(6) 투자설명서 교부에 관한 사항

① '자본시장과금융투자업에관한법률' 제124조에 의거, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받아야 합니다.

② 금번 유상증자에 청약하고자 하는 투자자(동법 제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)께서는 청약 전 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여할 수 없습니다.

③ 투자설명서 수령거부 의사표시는 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신으로만 하여야 합니다.

| '자본시장과금융투자업에관한법률' |

|---|

| 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 |

| '자본시장과금융투자업에관한법률시행령' |

|---|

| 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산하되, 다음 각 호의 어느 하나에 해당하는 자는 제외한다. 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 「신용정보의 이용 및 보호에 관한 법률」에 따른 신용평가업자(이하 "신용평가업자"라 한다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다 |

④ 투자설명서 교부방법 및 일시

1) 교부장소 : 유진투자증권(주) 본,지점 및 홈페이지와 HTS, MTS

(구주주에게는 우편 발송할 예정입니다.)

2) 교부방법

※ 투자설명서 교부방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 구주주 청약자 |

1), 2), 3)을 병행 1) 등기우편 송부 2) 유진투자증권(주) 본, 지점에서 교부 3) 유진투자증권(주) 홈페이지나 HTS, MTS에서 교부 |

1) 우편송부 시: 구주주청약 초일인 2021년 08월 03일 전 수취 가능 2) 유진투자증권(주) 본, 지점: 청약종료일(2021년 08월 04일)까지 3) 유진투자증권(주) 홈페이지 또는 HTS, MTS 교부: 청약종료일(2021년 08월 04일)까지 |

| 일반 청약자 |

1), 2)를 병행 1) 유진투자증권(주) 본, 지점에서 교부 2) 유진투자증권(주) 홈페이지나 HTS, MTS에서 교부 |

1) 유진투자증권(주) 본, 지점: 청약종료일(2021년 08월 09일)까지 2) 유진투자증권(주) 홈페이지 또는 HTS, MTS 교부: 청약종료일(2021년 08월 09일)까지 |

(*) 구주주 교부방법

- 구주주에 대해서는 투자설명서를 우편으로 교부할 예정입니다. 다만, 모집주선회사인 유진투자증권(주)를 통해 청약하는 구주주께서는 유진투자증권(주)의 홈페이지 및 HTS, MTS를 통해서도 투자설명서를 교부받을 수 있습니다.

(*) 일반청약자 교부 방법

- 원칙적으로 투자설명서는 상기 교부장소에서 인쇄된 문서의 방법으로 교부합니다.

- 유진투자증권(주)의 홈페이지 또는 HTS, MTS에서 투자설명서를 다운로드 받을 수 있으며, 다운로드를 완료한 이후에 청약할 수 있습니다.

- 단, 전자문서 수신자의 사전동의 후 수신자가 전자문서의 종류와 장소를 지정한 상태에서 전자문서 수신사실이 확인될 수 있는 경우 전자문서도 가능합니다. 전자문서 형태의 투자설명서는 다음의 요건을 모두 충족하여야 정상적으로 교부된 것으로 간주되어 청약이 가능합니다.

| 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서수신자가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 |

3) 기타사항

- 본 청약에 참여하고자 하는 투자자는 청약 전 반드시 투자설명서를 교부 받은 후 교부확인서에 서명하여야 합니다.

- 투자설명서 수령거부 의사표시는 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로만 하여야 합니다.

- 투자설명서 교부를 받지 않거나, 수령거부의사를 상기와 같은 방법 등으로 표시하지 않은 경우, 본 유상증자의 청약에 참여할 수 없습니다.

- 전자문서의 방법으로 투자설명서를 교부 받고자 하는 투자자는 '자본시장과금융투자업에관한법률' 제124조제1항 각호의 요건을 모두 충족하여야 합니다.

4) 투자설명서 수령 확인절차

① 우편을 통한 투자설명서 수령 청약자(구주주 청약의 경우)

- 청약을 위해 청약처를 방문할 경우, 직접 투자설명서 교부확인서를 작성하고 청약을 진행하시기 바랍니다.

- 홈페이지, HTS, MTS, ARS를 통한 청약 시 투자설명서 수령여부를 확인하여야 청약 가능합니다.

- 유선 청약 시 각 청약처의 녹취기록을 통해 투자설명서 교부를 확인할 수 있습니다. (해당 청약처의 안내를 참고하시기 바랍니다.)

② 지점 방문을 통한 투자설명서 수령 시

- 투자설명서 교부확인 후 청약을 진행하시기 바랍니다.

③ 유진투자증권(주)의 홈페이지 및 HTS, MTS, ARS를 통한 교부(일반청약의 경우)

- 홈페이지 및 HTS, MTS의 경우 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- ARS의 경우 투자설명서 교부 확인 안내멘트에 대한 동의가 선행되어야 청약업무 진행이 가능합니다.

다. 청약증거금의 대체 및 반환 등에 관한 사항

(1) 청약증거금은 주금납입일에 납입금으로 대체하되 청약증거금에 대하여는 무이자로 합니다. 일반청약 주식수가 일반공모 주식수를 초과하여 청약증거금이 발생한 경우, 그 초과 청약증거금은 주금납입일에 해당 청약취급처에서 환불합니다.

(2) 주금납입처 : KB국민은행 명학지점

5. 인수 등에 관한 사항

유진투자증권(주)는 (주)에이티세미콘 주주우선공모 유상증자의 모집주선회사이며, 투자중개업자로서 타인의 계산으로 증권의 발행ㆍ인수에 대한 청약의 권유, 청약, 청약의 승낙을 영업으로 하게 되며, 자본시장법상 증권의 인수업무를 수행하지 않습니다.

Ⅱ. 증권의 주요 권리내용

당사가 금번 주주우선공모 유상증자를 통하여 발행할 증권은 기명식 보통주이며, 동 증권의 주요 권리내용은 다음과 같습니다.

1. 주식에 관한 사항

|

제5조(발행예정주식총수) 회사가 발행할 주식의 총수는 300,000,000주로 한다. 제6조(1주의 금액) 회사가 발행하는 주식 1주의 금액은 500원으로 한다. 제8조의 1 (주식의 종류, 수 및 내용) (1) 회사가 발행할 주식의 종류는 기명식 보통주식과 기명식 우선주식으로 한다. (2) 회사는 우선주식을 발행할 수 있다. 다만 이사회 의결로 의결권 없는 주식을 발행할 수 있다. (3) 우선주식의 발행한도는 제5조의 발행예정주식총수의 100분의 20으로 한다. (4) 우선주식에 대한 최저배당률은 연 액면금액의 1%로 하고, 우선배당률은 우선주식 발행시에 이사회가 정한다. (5) 우선주식에 대하여 제4항의 규정에 의한 배당을 하고, 보통주식에 대하여 우선주식의 배당률과 동률의 배당을 한 후, 잔여배당가능이익이 있으면 이사회의 의결로 보통주식과 우선 주식에 대하여 동등한 비율로 배당을 하거나 또는 우선주식에 대하여 배당을 하지 않는 것으로 할 수 있다. (6) 우선주식에 대하여 제4항의 규정에 의한 배당을 하지 못한 사업연도가 있는 경우에는 이사회 의결로 미배당분을 누적하여 다음 사업연도의 배당시에 우선하여 배당하거나, 배당하지 않는 것으로 할 수 있다. (7) 의결권 없는 우선주식에 대하여 제4항 소정의 우선배당을 하지 아니한다는 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있는 것으로 한다. (8) 회사가 신주를 발행하는 경우 우선주식에 대한 신주의 배정은 유상증자의 경우는 보통주식으로 하고, 무상증자의 경우는 그와 같은 종류의 주식으로 한다. (9) 우선주식은 발행일로부터 10년 이내에서 발행시에 이사회가 존속기간을 정하며, 그 존속기간의 만료와 동시에 보통주식으로 전환된다. 다만, 위 기간중 소정의 배당을 하지 못한 경우에는 소정의 배당이 완료될 때까지 그 기간은 연장된다. (10) 제9항의 규정에 의해 전환으로 인하여 발행되는 주식에 대한 이익의 배당에 관하여는 제10조의 규정을 준용한다.

|

2. 신주인수권에 관한 사항

|

제9조(신주인수권) (1) 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 가진다. (2) 위 제1항의 규정에 불구하고, 다음 각 호의 경우에는 이사회의 결의로 주주 외의 자에게 신주를 배정할 수 있다. 1. 자본시장과 금융투자업에 관한 법률에 따라 발행주식총수의 100분의 30을 초과하지 않는 범위 내에서 이사회의 결의로 일반공모증자 방식으로 신주를 발행하는 경우 2. 발행하는 주식총수의 100분의 30 범위 내에서 우리사주조합원에게 주식을 우선 배정하는 경우 3. 상법에 따른 주식매수선택권의 행사로 인하여 신주를 배정하는 경우 4. 근로자복지기본법에 따라 우리사주매수선택권의 행사로 인하여 신주를 발행하는 경우 5. 삭제(2010.08.24 삭제) 6. 발행주식총수의 100분의 30을 초과하지 않는 범위 내에서 긴급한 자금조달을 위하여 또는 재무구조 개선을 위하여 관계회사, 국내외 개인 또는 법인, 금융기관, 기관투자자에게 신주를 발행하는 경우 7. 발행주식총수의 100분의 30을 초과하지 않는 범위 내에서 사업상 중요한 기술도입, 연구개발, 생산/판매/자본제휴를 위하여 그 상대방에게 신주를 발행하는 경우 8. 주권을 유가증권시장, 코스닥시장 또는 해외 주식시장에 상장하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 (3) 제1항과 제2항의 방식에 의하여 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격은 이사회 결의로 정한다. (4) 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 한다. (5) 삭제(2016.3.30 삭제) 제10조 (신주의 배당기산일) 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 사업 년도의 직전 사업 년도 말에 발행된 것으로 본다. |

3. 의결권에 관한 사항

|

제25조 (주주의 의결권) 주주의 의결권은 1주마다 1개로 한다.

제26조 (의결권의 불통일행사) (1) 2 이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 회일의 3일 전에 회사에 대하여 서면 또는 전자문서로 그 뜻과 이유를 통지하여야 한다. (2) 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다. 제27조 (의결권의 대리행사) (1) 주주는 대리인으로 하여금 의결권을 행사할 수 있다. (2) 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다. |

4. 배당에 관한 사항

|

제46조 (이익배당) (1) 이익의 배당은 금전과 금전 외의 재산으로 할 수 있다. (2) 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다. (3) 제1항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. 제46조의2 (중간배당) 회사는 상법 제462조의3에 의거 사업년도 중 1회에 한하여 이사회 결의로 일정한 날을 정하여 그 날의 주주에 대하여 금전으로 그 이익을 배당할 수 있다. |

5. 신주발행에 관한 정관상 근거 검토

당사의 금번 주주우선공모 유상증자와 관련하여, 당사 정관 제9조 제2항 제1호에서의 "발행주식총수"의 명확한 개념이나 범위, 산정방식 등에 관하여 직접적으로 규정하거나 명시적으로 기재하고 있는 관련 법령, 판례, 유권해석의 내용은 현재로서는 확인되지 않습니다.

다만, 한국상장회사협의회의 "상장회사 표준정관"(2015년판) 에서는 "발행주식총수의 100분의 OO"는 실제 신주를 발행하는 시점의 발행주식총수를 기준으로 판단하며, 이 때 발행주식총수는 발행할 신주와 기발행주식총수를 합산하여 계산하고, 각 호의 어느 하나에 근거하여 이미 발행된 주식은 다음 발행 한도 계산 시 정관상 각 한도에서 차감하는 누적적 방식에 의해 계산하도록 하고 있는 것으로 보입니다. 이에 따르면, 정관 제9조 제2항 제1호의 "발행주식총수"는 일반공모증자 방식으로 발행할 신주와 기발행주식총수를 합산하여 계산하는 것이 보다 타당할 것으로 해석됩니다.

한편, 2021년 3월 16일 본건 감자 결의가 이루어졌다고 하더라도, 상기 검토한 대로 그 감자의 효력 발생일은 2021년 4월 15일이므로 "2021년 4월 9일 유상증자 결의시점"에서 아직 본건 감자의 효력이 발생하지는 않은 것으로 판단됩니다.

즉, 본건 유상증자 결의시 정관 제9조 제2항의 "발행주식총수"는 발행할 신주와 "감자 전" 기발행주식총수를 합산한 것을 의미하는 것으로 해석할 수 있습니다. 따라서 감자 전 기발행주식총수인 142,615,812주와 금번 유상증자로 인해 발행할 신주 14,000,000주를 합산한 156,615,812주의 30%를 초과하지 않는 범위에서 보통주 14,000,000주의 신주를 발행하는 내용의 주주우선공모 방식의 유상증자를 결정한 동 이사회 결의는 (그 소집절차 및 진행절차가 관련 법령에 부합할 것을 전제로) 정관상 적법한 것으로 판단됩니다.

Ⅲ. 투자위험요소

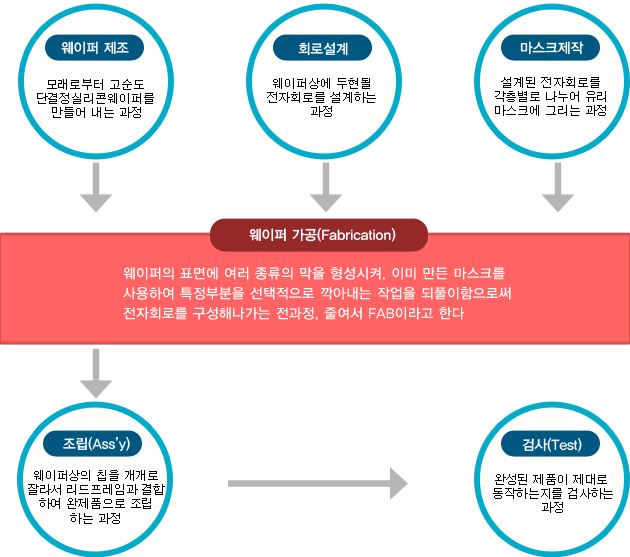

'반도체(Semiconductor)'란 전기가 잘 통하는 도체와 전기가 잘 통하지 않는 부도체의 중간 정도인 물질을 말합니다. 순수한 반도체에 불순물을 주입하면 전류를 증폭시키거나 스위치 역할을 하는 등 전자소자로서의 특성이 생기는데, 이 같은 성질을 이용하면 아주 작은 크기의 반도체에도 수십억개의 전자회로를 만들 수 있습니다.

따라서, 이러한 특성 때문에 반도체가 이용되는 분야는 PC를 비롯하여 TV, 핸드폰 등 전자제품 뿐만 아니라 각종 통신기기, 자동차, 로봇, 우주항공산업, 의료장비 등 전기를 사용하는 거의 모든 분야에서 사용되고 있습니다.

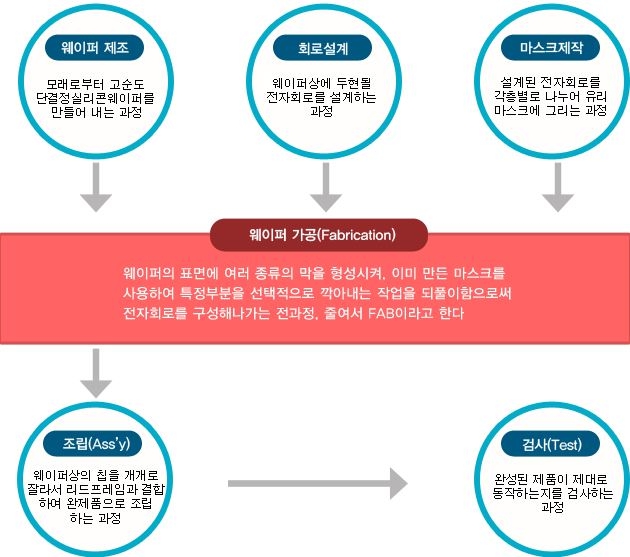

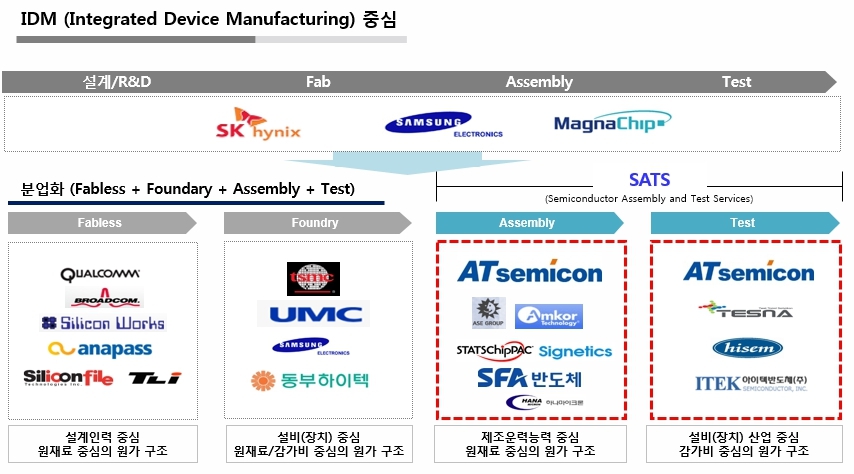

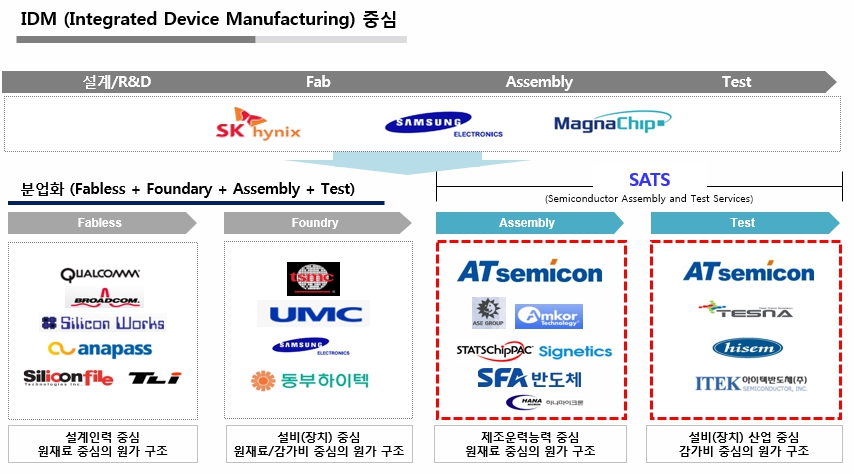

반도체 제품의 공정 형태에 따른 특징과 주요 기업들을 분류하면 다음과 같습니다.

| [반도체 제조 공정별 특징 및 주요 기업 현황] |

| 공정 | 세부설명 | 관련 기업 | |

|---|---|---|---|

| 종합 반도체 사업체 | 설계, 웨이퍼 가공,조립,마케팅을 일괄 수행하는 기업 | 한국: 삼성전자, SK하이닉스 미국: Intel, Texas Instruments, Micron 일본: Toshiba, Renesas |

|

| 전공정 | 웨이퍼 제조 및 가공 | 기둥모양의 단결정을 얇게 잘라 웨이퍼를 만들고, 웨이퍼 표면에 여러 종류의 막을 형성한 다음 마스크의 사용 특정 부분을 깎아내는 과정을 반복하여 전자회로를 만드는 모든과정 |

한국: DB하이텍, 매그나칩 등 대만: TSMC, UMC 중국: SMIC |

| 회로설계 | 웨이퍼상에 구현될 전자회로를 구성하여 설계하는 과정 | 한국: 실리콘웍스, 엠텍비젼 등 미국: Qualcomm, Broadcom, AMD |

|

| 마스크 제작 | 설계된 전원회로를 각 층별 목적에 따라 나누어 유리마스크에 그리는 과정 | ||

| 후공정 | Packaging (조립) |

웨이퍼 상의 Chip을 개개로 절단하여 전기적인 연결을 해주고, 외부의 충격에 견디도록 밀봉 포장하여 물리적인 기능과 형상을 갖게 해주는 과정 ① 웨이퍼 절단 : 웨이퍼 상의 Chip을 다이아몬드 톱으로 절단하여 낱개로 분리 ② 금속 연결 : Chip 내부의 외부연결단자와 substrate를 금선으로 연결 ③ 성형 : Chip과 연결 금선 부분을 보호하기 위해 화학 수지로 밀봉 |

한국: 당사, SFA반도체, 시그네틱스, 하나마이크론 등 대만: ASE, SPIL, ChipMOS 미국: Amkor Technology |

| TEST |

반도체 소자의 전기적(electrical) 기능을 검사 | 한국: 당사, 에이팩트 등 대만: ASE TEST 등 |

|

| 출처: 당사 제시 |

당사는 2001년 7월 27일 설립 이후 반도체 생산의 후공정 사업 중 하나인 테스트 사업부문을 영위해 왔으며, 2011년 11월 11일 한국거래소 코스닥시장에 상장하였습니다. 이후 2014년 2월 17일 반도체 패키징 사업을 영위하는 세미텍 주식회사를 합병하였고, 현재까지 반도체 테스트와 패키징을 모두 운영하는 종합 후공정 사업체로 활동하고 있으며 경기도 이천과 충청북도 진천에 사업장을 가동하고 있습니다.

| [주요제품별 매출 현황] |

| (단위: 백만원, %) |

| 구분 | 품 목 | 2021년 1분기 | 2020년 | 2019년 | 2018년 | 구체적 용도 | |

|---|---|---|---|---|---|---|---|

| 반도체 조립/검사 |

임가공매출 (TEST) |

내수 | 3,708 | 19,210 | 10,796 | 8,703 | 컴퓨터 관련 주변장치 및 통신장치 등 Wafer 및 Package 상태의 반도체의 양품/불량 판정 Program 개발 / Yield 및 불량 분석 / TAT reduction 등 |

| 수출 | 179 | 1,297 | 7,928 | 10,263 | |||

| 소계 | 3,887 | 20,507 | 18,724 | 18,967 | |||

| 제품매출 (Packaging) |

내수 | 23,169 | 102,914 | 5,397 | 12,968 | 컴퓨터 관련 주변장치 및 통신장치 등 반도체 칩을 Substrate에 탑재하여 전기적으로 연결하여 반도체 로서의 기능성 부여 |

|

| 수출 | 594 | 1,915 | 99,158 | 85,377 | |||

| 소계 | 23,763 | 104,829 | 104,555 | 98,345 | |||

| 기타매출 | 내수 | 575 | 1,455 | 2,649 | 2,281 | ||

| 수출 | 49 | 177 | - | - | |||

| 소계 | 624 | 1,632 | 2,649 | 2,281 | |||

| 종속기업 | 기타매출 | 내수 | 61 | 146 | 2,148 | - | |

| 수출 | 130 | 2,359 | - | - | |||

| 소계 | 191 | 2,505 | 2,148 | - | |||

| 합계 | 내수 | 27,514 | 123,725 | 20,991 | 23,952 | ||

| 수출 | 952 | 5,748 | 107,086 | 95,640 | |||

| 소계 | 28,466 | 129,473 | 128,077 | 119,592 | |||

- 전기 및 전전기 수출실적 중 Local 수출은 당기부터 국내매출로 구분하였습니다

| [주요 용어 정의] |

| 용어 | 정의 |

|---|---|

| FAB(팹) | Fabrication Facility, 실리콘 웨이퍼 제조 공장을 의미 |

| Fabless | 팹을 보유하지 않고 제품을 설계 및 개발만 한 뒤 팹을 보유한 회사에 반도체를 위탁, 생산하는 회사를 팹리스 반도체 회사라고 칭함 |

| DRAM | Dynamic Random Access Memory, 임의접근기억장치(Random Access Memory)의 한 종류 전원이 공급되고 있는 동안이라도 일정 기간 내에 주기적으로 정보를 다시 넣지 않으면 기억된 데이터가 없어지는 메모리 |

| NAND |

플래시 메모리의 한 형태로 전원이 없는 상태에서도 데이터를 계속 저장할 수 있으며 데이터를 자유롭게 저장·삭제할 수 있음. 저장단위인 셀을 수직으로 배열해 좁은 면적에 많은 셀을 만들 수 있도록 돼 있어 대용량이 가능함 |

| IDM | Integrated Device Manufacturer, 반도체업체의 한 종류로서 SK하이닉스, 삼성전자, 인텔처럼 제품에 자체 로고 및 브랜드로 판매할 수 있을 정도의 기술을 보유한 종합반도체업체를 의미 |

| eMMC | embedded Multi Media Card, 내장형 멀티미디어 카드 |

| MCP | Multi Chip Package, 다른 종류의 Die를 두 개 이상 층층이 겹쳐 제작하는 패키지 |

| Wafer | 반도체의 재료가 되는 얇은 원판. 실리콘이나 갈륨비소 등 단결정 막대기를 얇게 썬 둥근 판 |

| Lead Frame | 반도체 칩과 외부 회로를 연결시켜주는 전선(lead) 역할과 반도체 패키지를 전자회로 기판에 고정시켜주는 버팀대(frame) 역할을 동시에 수행하는 핵심 반도체 재료 |

| MCU | Micro Controller Unit, 특정 시스템을 제어하기 위한 전용 프로세서 |

| Foundry | Fabless 업체가 설계한 반도체 제품을 위탁 받아 생산하는 회사 |

| Substrate | 반도체의 재료가 되는 얇은 원판으로 Wafer라고도 함. 후공정에서는 Die를 부착할 시 사용되는 원자재 PCB의 일종 |

| PCB | Printed Circuit Board, 인쇄 회로 기판 |

당사는 주된 사업부문을 영위하는데 있어 중대한 영향을 미친다고 판단되는 사항들을 위주로 투자위험요소를 작성하였습니다. 그럼에도 불구하고, 당사가 관련성이 적다고 판단하거나 미처 파악하지 못한 원인으로 인해 경영환경이 악화될 가능성을 배제할 수 없습니다. 투자자께서는 아래 기재한 투자위험요소 뿐만 아니라 다양한 정보를 면밀히 검토하시어 금번 유상증자 참여에 대한 의사결정에 참고하시기 바랍니다.

1. 사업위험

| 가. 거시 경제 침체에 따른 사업환경 악화 위험 반도체 제품이 고부가가치를 창출하고자 하는 현대 산업 활동에 있어 필수적으로 활용되고 있는 특성상, 반도체 시장의 업황은 국내외 기업의 생산과 투자지출 및 민간 소비, 정부 투자 등 거시 경제 동향에 민감한 영향을 받고 있습니다. 최근 국내외 경제는 COVID-19 사태가 심화되어 급속한 침체를 겪은 2020년 상반기 이후, 일부 산업 품목에 대한 교역환경이 개선되고 정부 차원의 재정 지원과 설비 투자 활동이 집중되면서 점진적으로 성장률을 회복할 것으로 전망하고 있습니다. 그럼에도 불구하고, COVID-19 집단 감염 사례가 속출하고 있어 국내외 이동이 여전히 제한되어 있고, 안전상의 이유로 기업들이 생산 공장을 가동하지 못하는 경우가 빈번하게 발생하고 있습니다. 특히 항공, 해운 등을 활용한 화물 운송이 중단되어 원자재 수급이 원활하지 못할 경우, 공장을 가동하는 기업들에게 부정적인 영향이 발생할 수 있습니다. 투자자께서는 COVID-19 사태가 원활하게 수습되지 못해 거시경제가 지속적으로 둔화 또는 침체되어 당사가 영위하고 있는 사업의 성장성과 수익성이 악화될 수 있는 점을 유의하시기 바랍니다. |

당사의 전방산업인 반도체 시장은 전자, 정보통신, 자동차, 항공우주 등 첨단기술이 적용되는 대다수의 분야와 연관되어 있습니다. 특히 국내 반도체 산업은 단일품목으로는 장기간에 걸쳐 국내 총수출 실적 중 가장 많은 비중(2020년의 경우 총수출 중 19.4%가 반도체 품목에서 발생함)을 차지할 정도로 국내외 경제 활동에 있어 중대한 역할을 수행하고 있습니다.

| [국내 총수출 중 반도체 품목의 비중 추이] |

|

(단위: 백만 USD, %) |

|

구분 |

2020년 |

2019년 |

2018년 |

2017년 |

2016년 |

2015년 |

|---|---|---|---|---|---|---|

|

총수출 |

512,498 |

542,233 |

604,860 |

573,694 |

495,426 |

526,757 |

|

반도체 |

99,177 |

93,930 |

126,706 |

97,937 |

62,228 |

62,917 |

|

비중 |

19.4% |

17.3% |

20.9% |

17.1% |

12.6% |

11.9% |

| 출처: 한국무역협회 (2021.01) |

반도체 제품이 고부가가치를 창출하고자 하는 현대 산업 활동에 있어 필수적으로 활용되고 있는 특성상, 반도체 시장의 업황은 국내외 기업의 생산과 투자지출 및 민간 소비, 정부 투자 등 거시 경제 동향에 민감한 영향을 받고 있습니다. 따라서, 당사와 같이 반도체 시장을 전방산업으로 영위하고 있는 많은 기업들은 경영 활동을 수립하고 실행함에 있어 이러한 사항들을 면밀하게 검토하여 반영하고 있습니다.

이와 관련하여 당사가 파악하고 있는 최근 국제 거시경제 동향을 요약하자면 다음과 같습니다.

① COVID-19 사태 지속에 따른 세계 경제 불확실성 증대 위험

2019년 12월 1일 중국 후베이성 우한시에서 발견되어 최초 보고된 급성 호흡기 질환인 COVID-19가 전세계로 퍼지기 시작하여 많은 감염자와 사망자가 발생하고 있습니다. 2020년 3월 11일, 세계보건기구(WHO)는 국제적 공중보건 비상사태(Pandemic: 전염병의 전세계적 확산)를 선포한 바 있습니다. COVID-19의 확산은 중국, 대한민국, 일본 등 동아시아를 중심으로 이루어졌으나, 이후 미국, 유럽 등 전세계로 이어지며 소비 위축 및 경제불황으로 이어지고 있습니다. 이에 세계 각국은 COVID-19의 확산을 방지하기 위해 호텔, 백화점, 면세점, 영화관 등 다중시설 이용과 도시 간 이동을 규제하는 한편, 외부적으로는 항공편 축소 및 중단, 출입국 요건 강화, 입출국을 제한하는 봉쇄조치 등을 시행함에 따라 관광이 제한되고 서비스 부문이 위축되고 있습니다. 공시서류 제출일 현재, COVID-19 사태에 대한 우려가 아시아 지역을 넘어 글로벌 전 지역으로 퍼지며 팬데믹(Pandemic) 리스크가 글로벌 경제 전망에 영향을 미치고 있습니다. 특히 당사와 같이 생산 공장을 가동하는 기업들은 감염 확산 추세를 막기 위한 정부 지침으로 수개월 간 가동을 중지한 적도 있어 경영 활동에 큰 차질이 발생하기도 했습니다.

2021년 4월 8일 기준으로 집계된 국가별 COVID-19 환자 현황은 다음과 같습니다.

| [COVID-19 감염자수 현황] | |

| (기준일: 2021년 4월 8일) | (단위: 명) |

| 순 위 | 국가명 | 전체 감염자 수 |

총 사망자 수 |

전체 완치자 수 |

치료 중인 환자 수 |

|---|---|---|---|---|---|

| - | World | 134,504,393 | 2,914,247 | 108,301,166 | 23,288,980 |

| 1 | 미국 | 31,717,404 | 573,856 | 24,272,869 | 6,870,679 |

| 2 | 브라질 | 13,286,324 | 345,287 | 11,732,193 | 1,208,844 |

| 3 | 인도 | 13,057,954 | 167,694 | 11,910,741 | 979,519 |

| 4 | 프랑스 | 4,939,258 | 98,065 | 303,639 | 4,537,554 |

| 5 | 러시아 | 4,614,834 | 101,845 | 4,239,038 | 273,951 |

| 6 | 영국 | 4,370,321 | 126,980 | 3,945,354 | 297,987 |

| 7 | 이탈리아 | 3,717,602 | 112,861 | 3,060,411 | 544,330 |

| 8 | 터키 | 3,689,866 | 33,201 | 3,232,892 | 423,773 |

| 9 | 스페인 | 3,336,637 | 76,179 | 3,088,946 | 171,512 |

| 10 | 독일 | 2,951,829 | 78,473 | 2,631,400 | 241,956 |

| 11 | 폴란드 | 2,499,507 | 56,659 | 2,076,504 | 366,344 |

| 12 | 콜롬비아 | 2,492,081 | 65,014 | 2,355,832 | 71,235 |

| 13 | 아르헨티나 | 2,473,751 | 57,122 | 2,188,983 | 227,646 |

| 14 | 멕시코 | 2,261,879 | 205,598 | 1,798,657 | 257,624 |

| 15 | 이란 | 2,006,934 | 63,884 | 1,684,570 | 258,480 |

| 16 | 우크라이나 | 1,803,998 | 35,962 | 1,383,883 | 384,153 |

| 17 | 페루 | 1,617,864 | 53,978 | 1,537,085 | 26,801 |

| 18 | 체코 | 1,567,848 | 27,466 | 1,434,281 | 106,101 |

| 19 | 남아프리카공화국 | 1,554,975 | 53,173 | 1,480,632 | 21,170 |

| . . . |

|||||

| 86 | 대한민국 | 107,598 | 1,758 | 98,360 | 7,480 |

| 출처; Worldometer |

공시서류 제출일 현재 중국 외 지역의 신규 확진자 수가 바이러스의 발현지인 중국 내 확진자 수를 초과했으며, 미국 및 이탈리아, 스페인 등 유럽지역 국가에서의 확산이 가파르게 증가하고 있습니다. IMF는 현 사태가 글로벌 경제 성장에 미치는 악영향이 명확하며 기존 성장률 전망을 하향시킬 가능성이 높다고 언급했습니다.

② 세계 경기 동향

2021년 1월 IMF가 발표한 세계경제전망(World Economic Outlook) 발표에 따르면 2020년 세계 경제 성장률은 -3.5%로 추정되며, 2021년에는 5.5%, 2022년에는 4.2%의 성장률을 기록할 것으로 전망하고 있습니다. IMF는 각국 행정부의 강력한 정책지원과 2021년 하반기부터 백신보급률이 상승하는 점 등을 반영하여 선진국의 2021년 경제성장률을 직전 전망(2020년 10월) 대비 +0.4%p 상향한 4.3%로 전망하였으며, 신흥국의 2021년 경제성장률 전망치도 직전 전망 대비 +0.3%p 상향 조정한 6.3%로 발표했습니다. 요약하자면, IMF는 2021년초부터 COVID-19의 백신과 치료제가 본격적으로 보급될 것으로 예상됨에 따라 세계 경제가 2021년 2분기부터 점진적으로 회복할 가능성이 있을 것으로 전망하고 있습니다.

| [IMF 세계 경제 성장률 전망] |

| (단위: %) |

|

경제성장률 |

2020년 |

2021년(E) |

2022년(E) |

||||

|---|---|---|---|---|---|---|---|

|

'20.10월 |

'21.01월 |

조정폭 |

'21.10월 |

'21.01월 |

조정폭 |

||

|

세계 |

-3.5 | 5.2 | 5.5 | 0.3 | 4.2 | 4.2 | 0.0 |

| 선진국 | -4.9 | 3.9 | 4.3 | 0.4 | 2.9 | 3.1 | 0.2 |

|

유로존 |

-7.2 |

5.2 |

4.2 |

-1.0 |

2.9 |

2.5 |

-0.5 |

|

신흥개도국(소비자물가) |

-2.4 |

6.0 | 6.3 | 0.3 | 5.1 | 5.0 | -0.1 |

| 한국 | -1.1 | 2.9 | 3.1 | 0.2 | 3.1 | 2.9 | -0.2 |

|

미국 |

-3.4 |

3.1 |

5.1 |

2.0 |

2.9 |

2.5 |

-0.4 |

|

일본 |

-5.1 |

2.3 |

3.1 |

0.8 |

1.7 |

2.4 |

0.7 |

|

중국 |

2.3 |

8.2 |

8.1 |

-0.1 |

5.8 |

5.6 |

-0.2 |

| 출처 : IMF WorIld Economic Outlook (2021.01) |

2020년 세계 경제 성장률은 연말부터 일부 국가에서 제한적으로 백신 사용을 승인하고 접종을 시작한 점과, 미국, 일본 등 주요 국가들의 3분기 국내총생산 실적이 상반기 대비 개선되면서 최종적으로는 전년대비 -3.5% 감소(역성장)한 것으로 집계되었습니다. 2021년부터는 주요 선진국가들이 추가적인 경기부양정책을 적극적으로 실시하고 감염병 관리 수칙을 정형화하는 등 향후 경제 성장률 전망치를 긍정적으로 예측하는 조사기관이 증가하고 있습니다. 그러나, 세계 곳곳에서 여전히 감염자수가 급격하게 증가하는 경우가 발생하고 있으며, 국가 간 이동 제한 조치가 해제되는 시점 또한 예측하기 쉽지 않은 것으로 파악됩니다. 또한, 백신과 치료제의 부작용 사례가 보고되고 있는 등 세계 경제의 회복을 예단할 수 없는 부정적인 요소가 상존하고 있습니다.

③ COVID-19 사태 지속에 따른 국내 경제 활동 둔화 위험

COVID-19 사태가 발발함에 따라 대한민국 정부는 2020년 2월경, COVID-19 확산을 막기 위해 감염병 위기 경보를 최고 등급인 '심각' 단계로 올리고 방역에 총력을 기울였지만 환자수는 지속적으로 증가해 왔습니다. 첫 환자 발생 37일만인 2월 26일에 확진자수가 1천 명을 넘어섰으며 대구와 서울, 대전 등 전국 각지에서 확진자가 발생하였습니다. 국내 COVID-19 누적 확진자 수는 2020년 4월 3일 기준 1만명을 넘어 섰고, 4월말부터 확진자가 감소하는 모습을 보이며 2020년 5월 6일 사회적거리두기에서 생활속거리두기로 전환하였습니다. 그러나 생활속거리두기로 전환한 5월 연휴 직후인 5월 10일 국내 COVID-19 확진자수는 다시 30명대로 증가하기 시작했으며, 2020년 8월초 대규모 집회 및 종교시설 예배가 재개되면서 환자가 급증하고 있습니다. 이에 정부는 2020년 8월 23일부터 생활속거리두기 단계를 2단계로 격상한 후, 확진자수 증가세가 둔화됨에 따라 2020년 10월 12일 1단계로 변경한 바 있습니다. 그러나 최근 확진자수가 다시금 증가하는 등 확산세를 보여 수도권 및 경남권은 거리두기 단계를 2단계로 재격상하였으며, 2021년 4월 8일 기준 국내 COVID-19 일일 확진자는 674명(해외유입 환자 26명 포함)이고 누적 확진환자는 99,836명으로 집계됩니다.

| [국내발생 COVID-19 환자 현황] |

| (기준일: 2021년 4월 8일) | (단위: 명) |

|

구분 |

합계 |

서울 |

부산 |

대구 |

인천 |

광주 |

대전 |

울산 |

세종 |

경기 |

강원 |

충북 |

충남 |

전북 |

전남 |

경북 |

경남 |

제주 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

신규 |

674 | 239 | 51 | 10 | 23 | 0 | 25 | 13 | 7 | 223 | 6 | 8 | 18 | 24 | 1 | 11 | 10 | 5 |

|

누계 |

99,836 | 32,431 | 4,039 | 8,874 | 5,003 | 2,084 | 1,426 | 1,124 | 289 | 28,127 | 2,354 | 2,190 | 2,543 | 1,492 | 870 | 3,453 | 2,930 | 607 |

| 출처: | 질병관리본부 보도자료 |

| [해외유입 COVID-19 환자 현황] |

| (기준일: 2021년 4월 8일) | (단위: 명) |

|

구분 |

합계 |

유입국가 |

확인 단계 |

국적 |

|||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

|

중국 |

아시아 (중국 외) |

유럽 |

아메리카 |

아프리카 |

오세 아니아 |

검역단계 |

지역사회 |

내국인 |

외국인 |

||

|

신규 |

26 | 1 | 14 | 9 | 2 | 0 | 0 | 7 | 19 | 15 | 11 |

|

누계 |

7,762 | 44 | 3,486 | 1,353 | 2,467 | 389 | 23 | 3,216 | 4,546 | 4,148 | 3,614 |

| -0.60% | -44.90% | -17.40% | -31.80% | -5.00% | -0.30% | -41.40% | -58.60% | -53.40% | -46.60% | ||

| 출처: | 질병관리본부 보도자료 |

2020년 하반기 들어 COVID-19 확진자 증가수가 둔화되며 안정화되는 듯 하다 최근 급증하는 등, 산업 및 소비활동을 재개하는데 있어 여전히 불안요소가 많은 것으로 판단됩니다. 정부는 향후에도 환자 현황과 국내 사정을 감안하여 거리두기 단계와 방역수칙 등 공공 예방활동을 조정할 것으로 예상되며, 국내 경제 활동 또한 많은 영향을 받을 것으로 전망됩니다.

④ 국내 경기 동향

한국은행이 2021년 2월 발표한 경제전망보고서에 따르면, 2020년 국내 경제성장률은 내수와 수출부문이 부진한 영향으로 -1.0% 역성장한 것으로 추정되며, 기저효과가 발생할 경우 2021년 경제성장률은 3.0%로 회복할 것으로 전망됩니다. COVID-19 사태의 향후 전개양상과 관련하여 성장경로의 불확실성이 높은 상황에서, 국내 경기는 2020년말까지 지속적으로 위축되지만 민간소비와 상품수출의 부진이 점차 완화되면서 완만하게 개선될 것으로 예상하고 있습니다. 향후 글로벌 교역활동이 재개되어 수출실적이 개선되고, 소비진작을 위한 정부정책이 지속된다면 2020년의 부진을 회복할 수 있을 것으로 전망됩니다. 그러나 COVID-19 사태와 남북정세 불안 등 지정학적 위험을 예측할 수 없어 불확실성이 큰 것으로 판단됩니다.

| [국내 경제성장률 추이] |

| (단위: %) |

| 구분 | 2017년 | 2018년 | 2019년 | 2020년 | 2021년(E) | 2022(E) |

|---|---|---|---|---|---|---|

| 국내 경제성장률 | 3.2 | 2.9 | 2.0 | -1.0 | 3.0 | 2.5 |

| 출처 : | 한국은행 경제전망보고서 (2021.02) |

국내 민간소비는 2020년 연간 -5.0% 감소한 것으로 집계되는데, 향후 재난지원금 등 소비 활동을 진작하기 위한 정부정책으로 소득여건이 다소 개선될 경우 2021년 상반기부터는 동 수치가 개선(전년대비 +2.0% 상승)될 것으로 전망됩니다. 상품수출의 경우, COVID-19 사태가 심화되면서 교역활동이 위축된 영향으로 2020년 연간 수치 성장률이 -0.5%를 기록하였으나, 반도체와 자동차 등 주요 품목에 대한 수출 활동이 재개되면서 2021년 상반기에는 큰 폭으로 반등할 것으로 예상되며 연간 기준으로는 2020년 대비 +7.1% 가량 성장할 것으로 전망됩니다.

국내 주요 거시경제지표 전망치를 항목별로 요약하자면 다음과 같습니다.

| [국내 주요 거시경제지표 전망] |

| (전년동기대비, %) |

| 구분 | 2020년 | 2021년(E) | 2022년(E) | ||||

|---|---|---|---|---|---|---|---|

| 상반 | 하반 | 연간 | 상반 | 하반 | 연간 | ||

| GDP | -0.7 | -1.2 | -1.0 | 2.6 | 3.4 | 3.0 | 2.5 |

| 민간소비 | -4.4 | -5.5 | -5.0 | 0.2 | 3.8 | 2.0 | 2.8 |

| 설비투자 | 5.6 | 8.0 | 6.8 | 6.9 | 3.8 | 5.3 | 3.0 |

| 상품수출 | -2.9 | 1.7 | -0.5 | 13.0 | 2.0 | 7.1 | 2.3 |

| 상품수입 | -0.9 | 0.8 | 0.0 | 7.6 | 5.3 | 6.4 | 3.3 |

| 출처 : | 한국은행 경제전망보고서 (2021.02) |

이처럼 최근 국내외 경제는 COVID-19 사태가 심화되어 급속한 침체를 겪은 2020년 상반기 이후, 일부 산업 품목에 대한 교역환경이 개선되고 정부 차원의 재정 지원과 설비 투자 활동이 집중되면서 점진적으로 성장률을 회복할 것으로 전망하고 있습니다. 그럼에도 불구하고, COVID-19 집단 감염 사례가 속출하고 있어 국내외 이동이 여전히 제한되어 있고, 안전상의 이유로 기업들이 생산 공장을 가동하지 못하는 경우가 빈번하게 발생하고 있습니다. 특히 항공, 해운 등을 활용한 화물 운송이 중단되어 원자재 수급이 원활하지 못할 경우, 공장을 가동하는 기업들에게 부정적인 영향이 발생할 수 있습니다. 즉, 국내외 거시경제는 COVID-19 사태에 대응하기 위한 백신ㆍ치료제의 보급과 관련한 진행 상황과 이를 반영한 산업별 업황에 따라 여전히 불확실성이 높은 상황입니다. 투자자께서는 COVID-19 사태가 원활하게 수습되지 못해 거시경제가 지속적으로 둔화 또는 침체되어 당사가 영위하고 있는 사업의 성장성과 수익성이 악화될 수 있는 점을 유의하시기 바랍니다.

| 나. 전방산업(반도체 시장) 침체에 따른 성장성 악화 위험 반도체 시장은 반도체 소자 제조업, 반도체 장비 및 원ㆍ부자재 제조업 등을 포괄하고 있습니다. 반도체 제품은 PC와 가전제품, 스마트폰, 자동차 등 소비재 뿐만 아니라 공작용 기계, 국방용 무기, 항공우주 장비 등 다양한 분야에서 이용하고 있으며 사용범위가 점차 확대되고 있습니다. 그러나, 급격한 기술 변화로 인해 반도체가 다른 소재로 대체되거나, 글로벌 소비 수요가 감소하고 수급 불균형이 발생할 경우 반도체 시장이 구조적으로 둔화 또는 침체될 수 있습니다. 또한, 연구개발과 공장가동 등 주기적으로 부담해야 하는 다양한 비용으로 인해 재무 구조 악화, 유동성 위험, 인력 유출 등 경영 활동에 중대한 부정적인 사건이 발생할 수도 있습니다. 투자자께서는 반도체 시장의 전방산업이 둔화 또는 침체되어 종합 반도체 사업자 뿐만 아니라 당사와 같은 반도체 후공정 사업자의 수익성 또한 악화될 수 있는 점을 유의하시기 바랍니다. |

반도체 시장은 반도체 소자 제조업, 반도체 장비 및 원ㆍ부자재 제조업 등을 포괄하고 있습니다. 반도체 제품은 PC와 가전제품, 스마트폰, 자동차 등 소비재 뿐만 아니라 공작용 기계, 국방용 무기, 항공우주 장비 등 다양한 분야에서 이용하고 있으며 사용범위가 점차 확대되고 있습니다. 그러나, 급격한 기술 변화로 인해 반도체가 다른 소재로 대체되거나, 글로벌 소비 수요가 감소하고 수급 불균형이 발생할 경우 반도체 시장이 구조적으로 둔화 또는 침체될 수 있습니다. 이 경우, 당사와 같이 반도체 제품을 조립(패키징)하고 테스트하는 기업의 성장성 또한 악화될 수 있습니다.

당사가 파악하고 있는 반도체 시장의 주요 특징과 시장 현황을 요약하자면 다음과 같습니다.

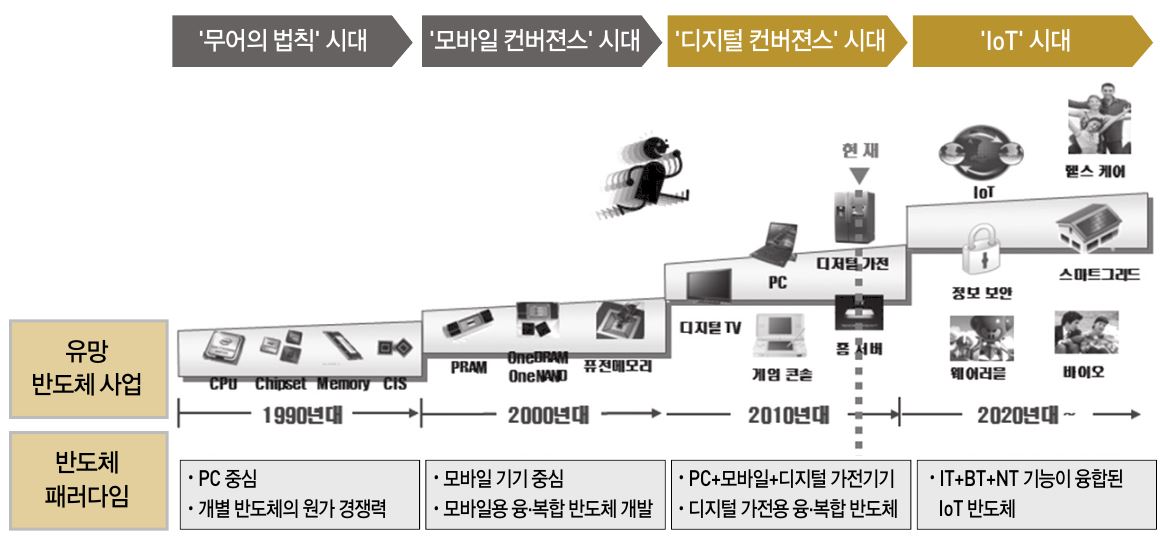

① 반도체 산업의 개요와 주요 특징

반도체는 용도에 따라 정보를 기억하고 저장하는 기능을 갖춘 '메모리 반도체'와 연산·논리 작업 등을 위한 '시스템 반도체'로 구분할 수 있습니다. 정보를 저장하고 기억하는 기능을 하는 메모리 반도체는 일반적으로 '휘발성(Volatile)' 과 '비휘발성(Non-volatile)'으로 분류됩니다. 휘발성 메모리 제품은 전원이 끊어지면 정보가 지워지는 반면, 비휘발성 제품은 휴대전화에 전화번호가 저장되는 것처럼 전원이 끊겨도 저장된 정보가 계속 남아 있습니다. 메모리 반도체의 대표적인 품목으로는 DRAM과 NAND가 있습니다.

시스템 반도체는 정보 처리를 목적으로 제작되는 반도체로 특성에 따라 아날로그, 로직, 마이크로, 디스크리트, 센서로 구분할 수 있으며, 마이크로 컴포넌트 센서류 등이 대표 품목입니다.

| [반도체 제품의 용도별 분류] |

| 구분 | 품목 | 특징 |

|---|---|---|

| 메모리 반도체 |

DRAM | 컴퓨터에서 정보나 명령을 판독, 기록할 수 있는 반도체 기억소자 |

| NAND | 전원 On·Off와 관계없이 저장된 자료가 메모리에 유지되는 반도체 | |

| 시스템 반도체 |

마이크로 컴포넌트 | 제어·연산 기능을 담당하는 초소형 반도체 |

| 센서류 | 반도체센서, 광 반도체 등 | |

| 개별소자 | 트랜지스터·다이오드·콘덴서 등 단일기능 반도체 소자의 총칭 | |

| 주문형 반도체 | 범용 IC와 반대되는 개념으로 단일 사용자를 위해 주문·제작되는 IC제품 |

| 출처: 한국은행, '세계 반도체시장의 호황 배경 및 시사점' (2018.4.6) |

최근 반도체 산업은 소비자 기호가 다양해짐에 따라 제품별 수요 또한 민감하게 변동하면서 양산능력을 중요시하는 기존의 생산기반 중심산업에서 지식기반 중심산업으로 전환되고 있습니다. 이에 따라 소재와 제품별 기술경쟁력을 강화하는 추세가 지속되고 있습니다.

메모리 반도체의 경우, 빠른 처리 속도가 장점인 DRAM과 전원이 끊겨도 저장된 정보가 지워지지 않는 플래시 메모리의 장점을 결합한 20나노미터 이하의 고집적 차세대 메모리를 개발하기 위해 연구개발이 진행되고 있습니다. 시스템 반도체는 2차전지, 생산공정 자동화 등 최근 각광받고 있는 하이테크 산업에 적극 활용되고 있으며 각 분야에 특화된 고효율 디바이스와 센서를 개발하는 것이 주요 과제입니다.

이 중 최종 소비재(PC, 모바일기기, 서버 등)의 수요에 따라 제품 종류가 다양하고 생산량이 많은 품목은 DRAM과 NAND와 같은 메모리 반도체로 파악됩니다. 당사가 반도체 제품에 대한 조립 및 테스트 공정을 영위하고 있는 만큼, 상기 분류한 반도체 제품의 시장 현황과 전망은 생산활동 수립과 추가 투자지출 등 경영상 중대한 의사결정에 있어 주요한 변수로 작용하고 있습니다.

② 메모리 반도체 시장 수요 분석

글로벌 메모리반도체 시장은 전자기기의 사양이 향상되면서 기기당 반도체 탑재량이 증가하고 빅데이터 분석과 활용 수요가 확대됨에 따라 대용량 서버 수요가 확대되면서, DRAM과 NAND 제품의 수요가 일정 수준으로 유지되고 있습니다. 특히 최근 클라우드 서비스 확대, 빅데이터 확산 등으로 고성능 서버에 대한 수요가 증가하고 있어 상대적으로 단가가 높은 서버용 반도체 생산이 증가하고 있는데, 서버용 반도체 비중이 증가하면 반도체 시장 전반의 가격 하락 위험을 상쇄할 수 있을 것으로 전망되고 있습니다.

시장조사기관인 OMDIA의 자료에 따르면, 2020년 글로벌 DRAM 수요는 PC와 서버, 스마트폰용 제품 수요가 증가하면서 2019년 대비 18.8% 증가한 것으로 추정됩니다. 2021년 또한 대용량 서버용 수요가 견조하고 고사양 스마트폰 모델 신규 출시가 예정된 점을 감안하여 2020년보다 수요가 증가할 것으로 전망하고 있습니다. NAND 수요는 대용량 연산장치와 클라우드, 기업용 소프트웨어의 수요가 증가한 영향으로 2019년 대비 29.0% 증가한 것으로 추정되며, 이러한 경향은 2021년에도 지속되어 시장 규모가 점차 확대될 것으로 전망됩니다.

| [글로벌 DRAM 수요] |

| (단위: Millions of 1Gb Equivalent) |

| Global demand | 2021년(F) | 2020년(E) | 2019년 | 2018년 | 2017년 |

|---|---|---|---|---|---|

| PC | 30,691 | 28,194 | 23,510 | 21,239 | 20,597 |

| Server | 56,659 | 46,634 | 34,390 | 27,683 | 22,096 |

| Mobile | 68,447 | 59,314 | 54,468 | 40,119 | 33,000 |

| Smartphones | 62,937 | 54,241 | 50,039 | 36,419 | 29,391 |

| Other mobile | 5,510 | 5,073 | 4,429 | 3,699 | 3,608 |

| Graphics | 7,071 | 5,250 | 3,746 | 3,904 | 3,336 |

| Consumer | 8,934 | 7,598 | 6,573 | 6,149 | 5,485 |

| Other | 8,649 | 7,139 | 7,037 | 6,477 | 5,811 |

| Automotive | 1,467 | 1,117 | 1,043 | 612 | 434 |

| Wired | 5,684 | 4,515 | 4,395 | 4,226 | 3,629 |

| Industrial | 752 | 629 | 652 | 557 | 459 |

| Other | 746 | 877 | 947 | 1,083 | 1,290 |

| Total demand | 180,452 | 154,128 | 129,724 | 105,572 | 90,325 |

| YoY | 17.1% | 18.8% | 22.9% | 16.9% | 28.6% |

| (*) (E) 추정, (F) 전망 |

| 출처: OMDIA(2020.12) |

| [글로벌 NAND 수요] |

| (단위: Millions of 1GB Equivalent) |

| Global NAND demand | 2021년(F) | 2020년(E) | 2019년 | 2018년 | 2017년 |

|---|---|---|---|---|---|

| Removable & Consumer | 92,114 | 56,462 | 45,693 | 32,792 | 26,029 |

| Mobile | 208,630 | 145,227 | 135,014 | 92,340 | 75,764 |

| Compute | 140,753 | 108,251 | 80,078 | 49,643 | 33,958 |

| Cloud/Enterprise | 129,780 | 96,706 | 55,253 | 50,682 | 31,906 |

| Others | 20,022 | 14,827 | 10,740 | 8,834 | 6,131 |

| Total demand | 591,299 | 421,473 | 326,777 | 234,291 | 173,788 |

| YoY | 40.3% | 29.0% | 39.5% | 34.8% | 33.9% |

| (*) (E) 추정, (F) 전망 |

| 출처: OMDIA(2020.12) |

이처럼 통신기술의 발달과 제품 고급화, 차별화 영향으로 IT 제품의 단위당 메모리 채용량이 증가하고, 5G와 자율주행, VR, 인공지능 등 IT 기술의 적용범위가 확대되면서 메모리반도체 수요의 저변은 점진적으로 확대되고 있습니다. 또한 COVID-19 사태가 심화되면서 전자상거래, 화상회의 등 비대면 생활양식이 일상화되고 있는 상황 또한 메모리 반도체 시장 규모를 확대하는데 영향을 미칠 것으로 예상됩니다.

그러나, 태블릿 제품 등 고사양 모바일 제품 소비량이 증가함에 따라 PC 생산량이 점진적으로 감소하고 있고, 스마트폰 시장 또한 보급률이 포화단계에 이르면서 성숙기에 진입하는 등 메모리 반도체 시장이 지속적으로 성장하는데 부정적인 요인 또한 상존하고 있는 것으로 파악됩니다. 또한, 대다수의 IT 제품 소비가 국가별, 지역별로 계절적인 변동성이 있어 특정 기간동안 출하량이 급격하게 감소할 수도 있습니다. 최근 차세대 성장동력으로 주목받고 있는 대용량 서버와 클라우드 소프트웨어 또한 관련 사업을 영위하는 기업들(IDC, Internet Data Center)의 인프라 투자 계획에 민감한 영향을 받고 있습니다. COVID-19와 같은 대외적인 변수로 인해 경영 환경이 악화될 경우, 위험부담이 큰 대규모 투자지출을 연기 또는 취소할 수 있어 메모리 반도체 시장의 수요가 급격하게 감소할 수도 있습니다.

③ 메모리 반도체 시장 공급 분석

글로벌 메모리 반도체 시장은 선도업체들이 경쟁적으로 시설 확장과 기술 확보에 대규모 투자 지출을 집행해 왔습니다. 그 결과, 공급과잉 및 판가 하락 → 보수적 투자 집행 → 업계 예상보다 최종 소비재 수요 급증 → 공급부족 및 판가 상승이 반복되며 호황과 불황이 반복되어 왔습니다. 이후 메모리 반도체 시장의 과점 구도가 정착되면서 과거 대비 수급불균형이 판가에 미치는 영향은 완화되고 있습니다.

시장조사기관인 OMDIA는 최근 3년간 하락해 온 DRAM 가격이 2021년에는 소폭 상승할 것으로 전망하고 있으나, NAND 가격은 2021년에도 하락을 지속할 것으로 전망하고 있습니다. 3D NAND를 중심으로 NAND에 대한 투자와 생산량 확대가 지속되고 있어 NAND의 공급량이 DRAM에 비해 큰 폭으로 증가할 수 있습니다.

최근 NAND 시장은 모바일기기의 기능이 다양해지고 대용량이 필요한 컨텐츠 소비가 증가함에 따라 양호한 수급 환경이 조성되고 있으나, 이미 과점 구도를 형성한 DRAM 시장에 비해 비교적 시장 진입이 용이하다고 판단한 기업들이 대규모 투자 지출과 생산 활동을 재개할 수 있어 공급 과잉에 따라 가격이 하락할 우려가 제기되고 있습니다.

| [글로벌 DRAM 시장 수요 대비 공급] |

| (단위: Millions of 1Gb eq.) |

|

구분 |

2021년(F) |

2020년(E) |

2019년 |

2018년 |

2017년 |

|---|---|---|---|---|---|

|

수요 |

180,452 |

154,128 |

129,724 |

105,572 |

90,325 |

|

공급 |

178,715 |

154,418 |

126,670 |

105,211 |

91,580 |

|

ASP (1Gb eq.) |

$0.45 |

$0.43 |

$0.49 |

$0.94 |

$0.80 |

| (*) (E) 추정, (F) 전망 |

| 출처: OMDIA(2020.12) |

| [글로벌 NAND 시장 수요 대비 공급] |

| (단위: Millions of 1GB eq.) |

| 구분 |

2021년(F) |

2020년(E) |

2019년 |

2018년 |

2017년 |

|---|---|---|---|---|---|

|

수요 |

591,299 | 421,473 | 326,777 | 234,291 | 173,788 |

|

공급 |

571,621 | 436,105 | 347,110 | 244,535 | 172,689 |

| ASP (1GB Eq.) | $0.11 | $0.13 | $0.13 | $0.25 | $0.31 |

| (*) (E) 추정, (F) 전망 |

| 출처: OMDIA(2020.12) |

④ 반도체 시장 변동에 따른 기업 수익성 악화

이와 같이 메모리 반도체 수급 상황이 변화함에 따라 삼성전자, SK하이닉스와 같은 종합 반도체 사업자와 당사를 비롯한 후공정 업체들의 영업실적도 큰 폭으로 변동되어 왔습니다. 특히 SK하이닉스의 경우 2017년 30.1조원, 2018년 40.4조원의 매출액을 기록하는 등 해당 기간 동안 사상 최대 실적을 기록하였으나, 거시경제 둔화 우려가 제기되고 IT 제품의 수요가 전반적으로 둔화되면서 2019년의 경우 매출액(26.9조원)과 영업이익(2.7조원)이 모두 감소한 바 있습니다. 동사에 대한 매출 비중이 높은 당사의 영업실적 또한 2017년과 2018년 매출액과 영업이익이 성장한 이후 2019년경 큰 폭으로 부진한 바 있습니다.

| [SK하이닉스 최근 4년간 매출액 및 영업손익 추이] |

| (단위: 백만원) |

| 구분 | 2020년 | 2019년 | 2018년 | 2017년 |

|---|---|---|---|---|

| 매출액 | 31,900,418 | 26,990,733 | 40,445,066 | 30,109,434 |

| 전년대비 증감률 | 18.2% | -33.3% | 34.3% | 75.1% |

| 영업이익 | 5,012,624 | 2,719,179 | 20,843,750 | 13,721,326 |

| 영업이익률 | 15.7% | 10.1% | 51.5% | 45.6% |

| 출처: 금융감독원 전자공시시스템 |

| [당사 최근 4년간 매출액 및 영업손익 추이] |

| (단위: 백만원) |

| 구분 | 2020년 | 2019년 | 2018년 | 2017년 |

|---|---|---|---|---|

| 매출액 | 129,473 | 128,077 | 119,592 | 103,240 |

| 전년대비 증감률 | 1.09% | 7.09% | 15.84% | 15.63% |

| 영업이익 | -9,429 | 2,377 | 6,804 | 6,176 |

| 영업이익률 | -7.28% | 1.86% | 5.69% | 5.98% |

| 출처: 금융감독원 전자공시시스템 |