|

|

2021년1분기_대표이사 등의 확인(20210517) |

.

분 기 보 고 서

(제 31 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 05월 17일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 원익홀딩스 |

| 대 표 이 사 : | 박영규 |

| 본 점 소 재 지 : | 경기도 평택시 진위면 마산12로 21 |

| (전 화)031-230-4600 | |

| (홈페이지) http://wonikholdings.kr | |

| 작 성 책 임 자 : | (직 책) 경영지원본부장 (성 명) 오동근 |

| (전 화) 031-230-4600 | |

【 대표이사 등의 확인 】

|

|

2021년1분기_대표이사 등의 확인(20210517) |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| 원익자산개발(유) (주1) | 2010.06.09 | 서울 서초구 효령로 304 | 부동산임대관리업 | 59,968 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| 서안신원익반도체재료유한공사 | 2018.01.18 | No.701 Baoer Road, Comp rehensive Bonded Zone, Hi-Tech Zone, Xi'an, Shaanxi, China |

산업용가스 제조업 | 38,004 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| ㈜원익로보틱스 (주2) | 2004.04.13 | 경기도 성남시 분당구 삼평동 판교로 255번길 20 원익빌딩 4층 | 로봇소프트웨어 시뮬레이션, 로봇제조 |

2,278 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| ㈜원익머트리얼즈 (주3) | 2006.12.01 | 충청북도 청주시 청원구 오창읍 양청3길 30 | 산업용가스제조 | 373,317 | 실질지배력 보유 (기업회계기준서 제1110호) |

해당 (자산총액의 10% 이상) (자산총액 750억원 이상) |

| 원익비전턴어라운드사모투자합자회사 (주4) | 2020.08.11 | 서울시 강남구 테헤란로 504 5층 | 기업재무안정 경영참여형 사모투자합자회사 |

4,841 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| (주)원익엘앤디 (주5) | 2008.09.09 | 강원도 강릉시 강동면 새목이길 110 |

골프장운영업, 기타 부동산 |

54,329 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| 원익투자파트너스 | 1997.08.16 | 서울 서초구 강남대로 343 | 중소기업창업 투자회사 |

53,330 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| 위남원익반도체신재료유한공사 | 2018.04.12 | The Southwest Corner of Wei Er Road and Jing Si Road, Pucheng High-Tech industrial Development zone, Weinan Shaanxi Provence, China |

산업용가스 제조업 | 28,648 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

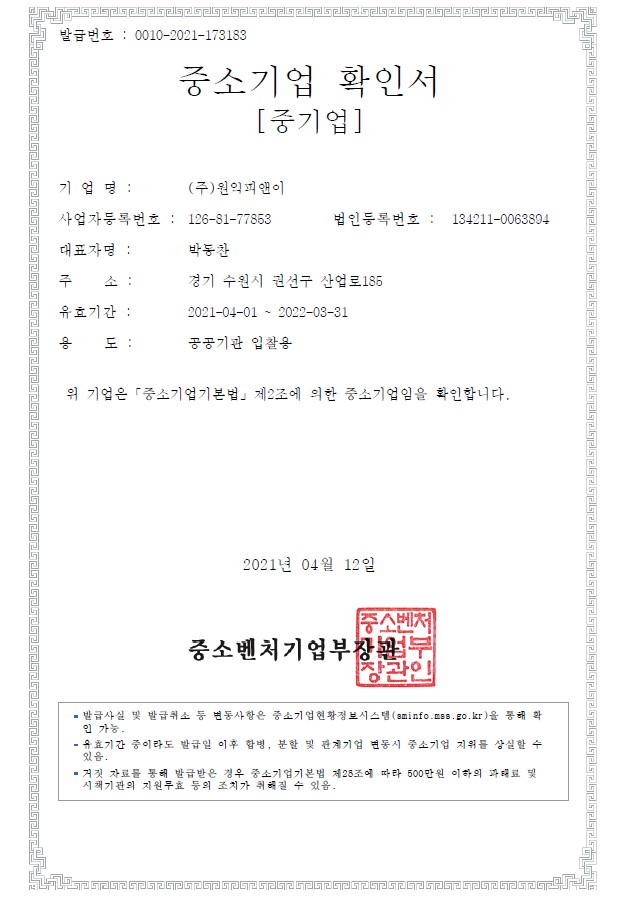

| 주식회사 원익피앤이(주6) | 2004.03.25 | 경기도 수원시 권선구 산업로 185 | 2차 전지 후공정 및 연구개발용 장비 | 201,855 | 실질지배력 보유 (기업회계기준서 제1110호) |

해당 (자산총액의 10% 이상) (자산총액 750억원 이상) |

| PNE SOLUTION HUNGARY KFT | 2019.11.18 | 1068 Budapest, Kiralyutca 80. fszt. 11 | 전문, 과학 및 기술서비스업 | 83 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| Wonikholdings (SG) PTE. LTD. (주7) | 2018.02.22 | 3 Shenton way # 16-08, Shenton House | 기타금융 | 28,448 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| Wonik Holdings (Xi'an) Co.,Ltd. (주8) | 2019.10.01 | 1110 of Customs Clearance Service Center, No. 5 Tonghai Road, Xi'an City, Shaanxi Province, China |

사업지원서비스업 | 110 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

| Wonik Materials North America, LLC. | 2012.04.15 | N 115 w19392 Edison Drive, Germantown, WI 530229, US |

프리커서(전구체)의 제조 및 판매 |

2,246 | 의결권의 과반수 소유 (기업회계기준서 제1110호) |

미해당 |

(주1) 원익자산개발(유) 경우, 2016년 4월 27일 ㈜원익홀딩스가

신원종합개발에서 보유하고 있는 지분 33.3%를 취득하였습니다.

2018년 5월 17일 ㈜원익머트리얼즈가 보유한 지분 33.33%를

㈜원익홀딩스에서 양수하여 100% 지분을 취득하였습니다.

2019년 10월 7일 국제전자센터빌딩제이차(유)에서 사명 변경하였습니다.

(주2) ㈜원익로보틱스의 경우, 2016년 4월 11일에 지분 95.71% 투자하여 연결대상

종속기업으로 추가되었으며, 2018년 2월 유상증자를 통해 2.12% 추가취득

하였습니다.

(주3) ㈜원익머트리얼즈의 경우, 주요종속회사 해당 사유는 직전연도 자산총액이

지배회사 자산총액의 10% 이상인 종속회사이며, 직전년도인 2020년

자산총액이 750억원 이상인 종속회사입니다. 또한 ㈜원익머트리얼즈는

2011년 12월 28일 코스닥시장에 상장하였으며, 상장이후에도 지배기업의

지배력은 있는 것으로 판단하였습니다.

(주4) 당사는 2020년 8월 11일에 원익비전턴어라운드사모투자합자회사의 지분

60%를 취득하였습니다.

(주5) 당사는 2019년 4월 15일, (주)원익큐엔씨와 (주)원익이 보유한 (주)원익엘앤디 의 지분 60%를 127억원에 양수하여 100%의 지분취득하였습니다.

(주6) 2020년 12월 18일에 주식회사 원익피앤이의 지분 35.13%를

취득하였습니다.

2021년 3월 25일 주식회사 피앤이솔루션에서 사명 변경하였습니다.

(주7) 2018년 2월 22일 설립된 해외신설법인으로서, 2018년 3월 종속회사인

원익투자파트너스㈜의 주식 33,182,553주 모두 현물출자하여 100% 지분을

취득하였습니다.

(주8) 2019년 10월 1일 ㈜원익홀딩스는 Wonik Holdings (Xi'an) Co.,Ltd.를 지분

100%로 설립하였습니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

주식회사 피앤이이노텍 | 주식회사 원익피앤이와의 합병 (2021년 01월 12일) |

| - | - |

나. 회사의 법적 및 상업적 명칭

당사의 국문 명칭은 '주식회사 원익홀딩스'라 표기합니다.

영문 명칭은 'Wonik Holdings CO., LTD.' 라 표기합니다.

다. 설립일자

당사는 반도체 장비의 제조 및 판매를 목적으로 1991년 9월 27일에 설립되었으며,

1996년 9월 24일에 주식을 코스닥시장(KOSDAQ)에 상장하였습니다.

라. 본사의 주소, 전화번호 및 홈페이지

(1) 본사주소 : 경기도 평택시 마산12로 21

(2) 전화번호 : 031-230-4600

(3) 홈페이지 : http://www.wonikholdings.kr

※ 2020년 12월 23일 이사회에서 승인된 사항에 따라, 본사주소가 '경기도 평택시

진위2산단로 31-16'에서 '경기도 평택시 마산12로 21'로 변경되었습니다.

변경 적용일은 이사회 승인일과 동일합니다.

마. 중소기업 해당여부

당사는 결산일 현재 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다.

바. 대한민국에 대리인이 있는 경우

해당사항 없습니다.

사. 주요사업의 내용

당사는 반도체 및 디스플레이 제조 공정 중 해당 공정에 필요한 원료 가스를 원하는 조건(압력)으로 안전하고, 청정이 유지된 상태에서 원료가스의 순도가 보존된 상태로공급시키기 위한 장치제조 사업과 배관공사 사업을 영위하고 있습니다.

사업 부문별 자세한 사항은 Ⅱ. 사업의 내용을 참조하시기 바랍니다.

| 정관에 기재된 목적사업 | 비고 |

|---|---|

|

1. 반도체, Display, Solar cell 제조장비의 생산, Retrofit 및 판매 2. 동 장비 및 장비 생산에 소요되는 부품의 수입 및 판매 3. 동 장비의 판매에 수반되는 사후관리 및 용역제공 관련 사업 4. 반도체, Display, Solar cell 제조장비와 관련된 연구개발 용역사업 5. 부동산 임대업 6. 부동산 개발업 7. 정보통신공사업 8. 기계설비공사업 9. 가스관련 제조 및 판매업 10. 기술연구 및 개발과 기술정보의 제공ㆍ용역수탁업 11. 타회사의 주식 또는 지분을 취득ㆍ소유함으로써 타회사의 제반 사업 내용을 지배ㆍ경영지도ㆍ정리ㆍ육성하는 사업 12. 상품 또는 용역의 공동개발ㆍ판매 및 설비ㆍ전산시스템의 공동활용 등을 위한 사무지원사업 13. 소프트웨어 개발업 14. 산업환경설비공사업 15. 그 외 기타 전자부품 제조업 16. 위 각호의 사업에 직접적 또는 간접적으로 관련되거나 부대되는 일체의 사업 |

- |

아. 계열회사 총수 및 명칭

당사는 보고서 제출일 현재 당사를 제외하고 44개의 계열회사를 가지고 있습니다.

계열열회사에 관한 자세한 사항은 동보고서의 Ⅸ.계열회사 등의 현황'을 참조하시기

바랍니다.

자. 신용평가에 관한 사항

| 평가일 | 평가대상 유가증권 등 |

평가회사 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2018.05.17 | 기업평가 | A- | 한국기업평가주식회사(AAA~D) | 비정기 |

| 2020.04.22 | 기업평가 | A | 이크레더블(AAA~D) | 정기 |

| 2020.05.18 | 기업평가 | A- | NICE신용평가주식회사(AAA~D) | 비정기 |

| 2020.05.21 | 기업평가 | A- | 한국신용평가주식회사(AAA~D) | 비정기 |

| 2021.04.14 | 기업평가 | A | 이크레더블(AAA~D) | 정기 |

차. 「상법」제290조에 따른 변태설립사항

- 해당사항 없습니다.

카. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥상장 | 1996년 09월 24일 | - | - |

[ 주요 종속회사의 내용 ]

■ 특수가스 판매 : 원익머트리얼즈

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| 서안신원익반도체재료유한공사(중국) XIAN NEW WONIK SEMICONDUCTOR MATERIALS CO.,LTD |

2018.01.18 | No.701 Baoer Road, Comp rehensive Bonded Zone, Hi-Tech Zone, Xi'an, Shaanxi, China |

산업용가스 제조업 | 38,004 | 기업의결권의 과반수 소유 (기업회계기준서 제1110호 근거) |

해당 |

|

위남원익반도체신재료유한공사(중국) WEINAN WONIK SEMICONDUCTOR |

2018.04.12 | The Southwest Corner of Wei Er Road and Jing Si Road, Pucheng High-Tech industrial Development zone, Weinan Shaanxi Provence, China |

산업용가스 제조업 | 28,648 | 기업의결권의 과반수 소유 (기업회계기준서 제1110호 근거) |

미해당 |

| Wonik Materials North America, LLC. | 2012.04.15 | N 115 w19392 Edison Drive, Germantown, WI 530229, US |

프리커서(전구체)의 |

2,246 | 기업의결권의 과반수 소유 (기업회계기준서 제1110호 근거) |

미해당 |

※ 주요 종속회사 여부에 대한 판단기준은 아래와 같습니다.

- 직전 년도 자산총액이 지배회사 자산총액의 10% 이상인 종속회사

- 직전 년도 자산총액이 750억원 이상인 종속회사

※ 주요종속회사인 서안신원익반도체재료유한공사는 (주)원익머트리얼즈와 동일한 사업을 영위하고 있어 별도의 사업내용을 기재하지 않았습니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적 및 상업적 명칭

- 당사의 국문 명칭은 '주식회사 원익머트리얼즈' 라고 표기합니다.

영문으로는 'WONIK Materials Co.,Ltd.'라 표기합니다.

3. 설립일자

- 당사는 2006년 12월 1일을 기준으로 하여 (주)원익아이피에스(구, 주식회사 아토)의 특수가스 사업부문을 물적분할하여 설립되었으며,충청북도 청주시 청원구에 본점 및 공장을 두고 반도체용 특수가스 및 일반산업용 가스의 충전, 제조, 정제 및 판매 등을 영위하고 있습니다. 2016년 4월 1일 (주)원익아이피에스는 분할존속회사인 (주)원익홀딩스와 분할신설회사인 (주)원익아이피에스로 인적분할 되었습니다. 보고서 제출일 현재 당사의 최대주주는 (주)원익홀딩스입니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

(1) 본사의 주소: (28116) 충북 청주시 청원구 오창읍 양청3길 30

(2) 전화번호: 043-210-4600

(3) 홈페이지 주소: http://www.wimco.co.kr

5. 회사사업 영위의 근거가 되는 법률

- 당사는 해당되지 않습니다.

6. 중소기업 해당여부

- 당사는 중소기업에 해당되지 않습니다.

7. 대한민국에 대리인이 있을 경우

- 당사는 제출일 현재 해당사항이 없습니다.

8. 주요사업의 내용 및 향후 추진하려는 신규사업

- 당사는 산업분류상 산업용가스제조업에 속하는 업체로 반도체,디스플레이,LED

산업등에 사용되는 특수가스의 생산을 주요 사업으로 영위하고 있습니다.

사업의 내용에 대한 보다 자세한 사항은『Ⅱ.사업의 내용』을 참조하시기 바랍니다.

| 「정관에 기재된 목적사업」 |

| 목적사업 | 비 고 |

|---|---|

| 1. 반도체용 및 일반 산업가스의 충전, 정제 및 판매업 2. 전기,전자 및 반도체 재료의 제조, 가공 및 판매업 3. 기타 화학제품의 수입 및 제조판매업 4. 기타 도.소매업 5. 산업용 가스 공급시설의 설계, 제조, 설치 및 판매업 6. 부동산등 임대업 7. 위 각호에 관련된 부대사업 |

9. 공시서류작성기준일 현재 계열회사의 총수, 주요 계열회사의 명칭 및 상장여부 현재 계열회사에 관한 자세한 사항은 동보고서의 『 IX. 계열회사 등에 관한 사항』을 참조하시기 바랍니다.

10. 신용평가에 관한 사항

보고서 제출일 현재 당사는 평가회사인 이크레더블로부터 A+ 등급을 받았으며, 당기중 신용등급의 변동은 없습니다.

| 평가일 | 평가대상 유가증권 등 |

평가회사 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2019.04.16 | 기업평가 | A+ | 이크레더블 (AAA~D) |

정기 |

| 2020.04.07 | 기업평가 | A+ | 이크레더블 (AAA~D) |

정기 |

| 2021.04.07 | 기업평가 | A+ | 이크레더블 (AAA~D) |

정기 |

11. 「상법」제290조에 따른 변태설립사항

- 당사는 보고서 제출일 현재 해당사항 없습니다.

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥상장 | 2011년 11월 28일 | - | - |

[ 주요 종속회사의 내용 ]

■ 2차전지 후공정 및 연구개발용 장비 등 : 원익피앤이

1. 연결대상 종속회사 개황

지배회사의 연결대상 종속회사는 총 1개사이며, 종속회사의 개요와 사업의 내용은 다음과 같습니다.

| (단위 : 천원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| PNE SOLUTION HUNGARY KFT |

2019.11.18 | 1068 Budapest, Kiraly utca 80. fszt. 11. |

전문,과학 및 기술서비스업 |

82,804 | 100% 출자 | 미해당 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

주식회사 피앤이이노텍 | 합병 |

| - | - |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 주권상장(코스닥) | 2011년 09월 27일 | 부 | - |

2. 회사의 연혁

가. 회사의 연혁

| 년 | 월 | 주요내용 |

|---|---|---|

| 1991 | 09 | 설립 |

| 1994 | 07 | 부설연구소 설립 |

| 1995 | 07 | 제14회 벤처기업 대상 수상 |

| 1995 | 11 | 백만불 수출의 탑 수상 |

| 1996 | 06 | 주식회사 아토로 상호 변경 |

| 1996 | 09 | 코스닥시장(KOSDAQ) 등록 |

| 1997 | 03 | 조세의 날 국세청장상 수상 |

| 1997 | 11 | 중소기업 벤처기업 통상산업부 장관상 수상 |

| 2000 | 11 | 시화공단 신축 공장 준공 및 이전 |

| 2002 | 11 | 충북 오창과학산업단지 특수가스 공장 준공 |

| 2003 | 02 | 나노산업연구조합 가입 |

| 2004 | 12 | 제1회 대ㆍ중소기업 협력대상 중소기업청장 표창 |

| 2005 | 12 | 제2회 대ㆍ중소기업 협력대상 동탑산업훈장 수상 |

| 2006 | 07 | 제39회 산재예방유공 국무총리 표창 |

| 2006 | 11 | 특수가스사업부문 물적분할 |

| 2009 | 02 | 중국사업부문(Fab & Solution) 물적분할 |

| 2009 | 07 | 산업안전보건의 날 산업포장 수상 |

| 2009 | 10 | PE-CVD장비100호기 출하 |

| 2010 | 07 | 경기도 일자리 우수기업 선정 |

| 2010 | 12 | 합병종료 (주식회사 아이피에스) |

| 2011 | 03 | (주)원익아이피에스로 상호변경 |

| 2011 | 06 | 본점소재지 변경 (경기도 평택시 진위면 청호리 332-1번지) |

| 2012 | 04 | 한국거래소 코스닥 히든챔피언 선정 |

| 2014 | 01 | (주)테라세미콘 최대주주 등극 |

| 2014 | 06 | 헤럴드경제 생생코스닥 대상 테크부문 최우수상 수상 |

| 2015 | 05 | 한국거래소 코스닥 라이징스타 선정 |

| 2015 | 06 | 제7회 대한민국 코스닥 대상 최우수경영상 수상 |

| 2015 | 11 | 회사 인적분할 결정 |

| 2016 | 04 | 회사 분할 완료 (존속회사 원익홀딩스, 신설회사 원익아이피에스) |

| 2016 | 04 | (주)원익홀딩스로 상호 변경 |

| 2016 | 04 | 본점소재지 변경 (경기도 평택시 칠괴길 78-40) |

| 2016 | 05 | 코스닥시장 변경상장 |

| 2016 | 06 | 현물출자 유상증자 결정 |

| 2016 | 07 | 지주회사 전환 |

| 2016 | 12 | 일억불 수출의 탑 수상 |

| 2017 | 12 | (주)원익큐엔씨 자회사 편입 |

| 2018 | 03 | 경기도 지방세 성실납세자 수상 |

| 2018 | 12 | 평택시 기업인 유공자 표창 |

| 2019 | 07 | 대한민국 일자리 으뜸기업 대통령 표창 |

| 2019 | 11 | 본점소재지 변경 (경기도 평택시 진위2산단로 31-16) |

| 2020 | 12 | 주식회사 원익피앤이 자회사 편입 |

| 2020 | 12 | 본점소재지 변경 (경기도 평택시 마산12로 21) |

나. 회사의 본점소재지 및 그 변경

당분기 결산일 현재 변동사항은 다음과 같습니다.

| 변경일 | 변경 전 | 변경 후 | 변경사유 |

|---|---|---|---|

| 2010.11.23 | 경기도 시흥시 정왕동 1263-1 | 경기도 평택시 칠괴길 78-40 | 합병에 따른 업무 효율성 증대 |

| 2011.06.03 | 경기도 평택시 칠괴길 78-40 | 경기도 평택시 진위면 진위산단로 75 | 진위 본사 및 R&D센터 설립에 따른 이전 |

| 2016.04.04 | 경기도 평택시 진위면 진위산단로 75 | 경기도 평택시 칠괴길 78-40 | 회사 분할 |

| 2019.11.08 | 경기도 평택시 칠괴길 78-40 | 경기도 평택시 진위2산단로 31-16 | 경영상의 사유로 인한 이전 |

| 2020.12.23 | 경기도 평택시 진위2산단로 31-16 | 경기도 평택시 마산12로 21 | 생산량 및 인력 증가에 따른 확장 이전 |

다. 경영진의 중요한 변동

| (기간 : 2018.01.01~2021.03.31) |

| 성명 | 변동 전 | 변동 후 | 직책 | 변동사유 | 변동일자 | 비 고 |

|---|---|---|---|---|---|---|

| 김채빈 | 등기임원 (사내이사) | - | 이사 | 정기주주총회 | 2018.03.27 | 사임 |

| 박영규 | - | 등기임원 (사내이사) | 대표이사 | 정기주주총회 | 2018.03.27 | 신규선임 |

| 이재헌 | - | 등기임원 (사내이사) | 대표이사 | 정기주주총회 | 2019.03.28 | 재선임 |

| 남상권 | 상근감사 | 상근감사 | 감사 | 정기주주총회 | 2020.03.27 | 재선임 |

| 이용한 | 등기임원 (사내이사) | 등기임원 (사내이사) | 이사 | 정기주주총회 | 2020.03.27 | 재선임 |

| 하명근 | 등기임원 (사외이사) | 등기임원 (사외이사) | 이사 | 정기주주총회 | 2020.03.27 | 재선임 |

| 이재헌 | 등기임원 (사내이사) | - | 대표이사 | 중도퇴임 | 2020.12.31 | 사임 |

| 박영규 | 등기임원 (사내이사) | 등기임원 (사내이사) | 대표이사 | 정기주주총회 | 2021.03.30 | 재선임 |

| 김채빈 | - | 등기임원 (사내이사) | 이사 | 정기주주총회 | 2021.03.30 | 신규선임 |

| Hobart L.Epstein | - | 등기임원(사외이사) | 이사 | 정기주주총회 | 2021.03.30 | 신규선임 |

| 하명근 | 등기임원 (사외이사) | - | 이사 | 중도퇴임 | 2021.03.30 | 사임 |

※ 2018년 3월 27일 개최된 정기주주총회에서 김채빈 사내이사 사임에 따라 박영규

사내이사를 신규선임 하였습니다.

※ 2018년 3월 27일 이사회 결의를 통해서 각자대표 체제로의 전환 및 박영규 사내

이사를 투자부문 대표이사로 선임하였습니다.

※ 2020년 12월 31일 이재헌 대표이사의 사임으로 인해, 기존 각자 대표이사에서

박영규 단독 대표이사로 변경되었습니다.

※ 2021년 3월 30일 개최된 정기주주총회에서 김채빈 사내이사와 Hobart L.Epstein 사외이사를 신규선임, 박영규 사내이사를 재선임 했습니다.

라. 최대주주의 변동

- 최근 5개년간 최대주주의 변경이 없습니다.

마. 상호의 변경

- 2021년 3월 종속기업 피앤이솔루션의 사명이 원익피앤이로 변경되었습니다.

바. 합병 등에 관한 사항

- 2021년 1월 종속기업 피앤이이노텍은 원익피앤이에 흡수합병 되었습니다.

사. 회사의 업종 또는 주된 사업의 변화

- 최근 5개년간 변경이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 최근 5개년간 변경이 없습니다.

3. 자본금 변동사항

가. 증자(감자)현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2004년 11월 09일 | 유상증자(주주배정) | 보통주 | 7,897,805 | 500 | 970 | - |

| 2005년 12월 28일 | 유상증자(주주배정) | 보통주 | 5,923,354 | 500 | 1,795 | - |

| 2007년 02월 13일 | 주식매수선택권행사 | 보통주 | 149,500 | 500 | 1,900 | - |

| 2007년 06월 26일 | 신주인수권행사 | 보통주 | 732,502 | 500 | 2,036 | - |

| 2007년 07월 10일 | 신주인수권행사 | 보통주 | 1,025,502 | 500 | 2,036 | - |

| 2007년 07월 16일 | 신주인수권행사 | 보통주 | 156,876 | 500 | 2,036 | - |

| 2007년 07월 18일 | 신주인수권행사 | 보통주 | 293,000 | 500 | 2,036 | - |

| 2007년 07월 19일 | 신주인수권행사 | 보통주 | 293,000 | 500 | 2,036 | - |

| 2007년 07월 25일 | 신주인수권행사 | 보통주 | 293,000 | 500 | 2,036 | - |

| 2007년 07월 31일 | 신주인수권행사 | 보통주 | 293,000 | 500 | 2,036 | - |

| 2007년 08월 07일 | 신주인수권행사 | 보통주 | 261,461 | 500 | 2,036 | - |

| 2010년 04월 02일 | 주식매수선택권행사 | 보통주 | 407,850 | 500 | 2,543 | - |

| 2010년 12월 29일 | 유상증자(일반공모) | 보통주 | 35,140,766 | 500 | 7,940 | - |

| 2011년 01월 24일 | 주식매수선택권행사 | 보통주 | 39,235 | 500 | 2,830 | - |

| 2011년 02월 23일 | 주식매수선택권행사 | 보통주 | 22,353 | 500 | 5,200 | - |

| 2011년 03월 22일 | 주식매수선택권행사 | 보통주 | 537,321 | 500 | 2,689 | - |

| 2011년 09월 02일 | 주식매수선택권행사 | 보통주 | 130,498 | 500 | 2,708 | - |

| 2011년 12월 17일 | 유상증자(제3자배정) | 보통주 | 2,923,814 | 500 | 9,910 | - |

| 2012년 04월 02일 | 주식매수선택권행사 | 보통주 | 634,156 | 500 | 2,590 | - |

| 2012년 07월 02일 | 주식매수선택권행사 | 보통주 | 187,295 | 500 | 2,733 | - |

| 2013년 03월 15일 | 주식매수선택권행사 | 보통주 | 74,121 | 500 | 2,740 | - |

| 2013년 05월 20일 | 주식매수선택권행사 | 보통주 | 11,891 | 500 | 2,254 | - |

| 2013년 12월 12일 | 주식매수선택권행사 | 보통주 | 56,500 | 500 | 2,543 | - |

| 2013년 12월 18일 | 전환권행사 | 보통주 | 7,220,216 | 500 | 3,047 | - |

| 2016년 04월 04일 | 주식분할 | 보통주 | 41,273,436 | 500 | - | 회사분할, 감자 |

| 2016년 07월 27일 | 유상증자(일반공모) | 보통주 | 38,010,791 | 500 | 6,644 | 현물출자 |

※ 당사는 2016년 2월 25일 개최된 임시주주총회를 통해 분할 계획서 승인의 건을

승인받고 동년 4월 1일에 분할함에 따라 주식수가 감소하였으며, 주식발행(감소)

일자는 등기부등본상의 자본금 변경 등기일 기준 (2016년 4월 4일)으로 총 발행

주식수가 39,227,190주로 변경되었습니다.

※ 당사는 2016년 6월 7일 이사회 결의를 통해 ㈜원익아이피에스의 기명식 보통주식

을 보유하고 있는 주주 중 공개매수(청약기간 : 2016.07.06~2016.07.25 )에 응한

주주로부터 해당주식을 현물출자 받고, 이의 대가로 유상증자를 통해 ㈜원익홀딩

스의 기명식 보통주식 신주를 발행하여 부여하는 것을 결정하였습니다. 증자 전

발행주식 총수는 39,227,190주였으며, 본 유상증자로 인해 38,010,791주 증가하

였습니다. 보고서 제출일 현재 당사의 발행주식총수는 77,237,981주입니다

나. 미상환 전환사채 발행현황

- 보고서 제출일 현재 해당 사항이 없습니다.

다. 미상환 신주인수권부사채 등 발행현황

- 보고서 제출일 현재 해당 사항이 없습니다.

라. 미상환 신주인수권부사채 등 발행현황

- 보고서 제출일 현재 해당 사항이 없습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 118,511,417 | - | 118,511,417 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 41,273,436 | - | 41,273,436 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | 41,273,436 | - | 41,273,436 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 77,237,981 | - | 77,237,981 | - | |

| Ⅴ. 자기주식수 | 854,976 | - | 854,976 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 76,383,005 | - | 76,383,005 | - | |

※ 당사의 신고서 작성기준일 현재 발행가능한 주식의 총수는 200,000,000주이며

보고서 제출 기준일 현재 발행주식의 총 수는 77,237,981주입니다.

※ 당사의 주식은 현재 모두 보통주로써, 보통주 외의 주식은 발행하지 않았습니다.

※ 당사는 2016년 2월 25일 개최된 임시주주총회를 통해 분할 계획서 승인의 건을 승인받고 동년 4월 1일에 분할함에 따라 주식수가 감소하였으며, 주식발행(감소) 일자는 등기부등본상의 자본금 변경 등기일 기준 (2016년 4월 4일) 입니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 854,976 | - | - | - | 854,976 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 854,976 | - | - | - | 854,976 | - | ||

| 우선주 | - | - | - | - | - | - | |||

5. 의결권 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 77,237,981 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 854,976 | 자기주식 |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 76,383,005 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

당사는 정관에 의거 이사회 결의 및 주주총회 결의를 통하여 배당을 지급하고 있으며 배당가능이익 범위 내에서 회사의 지속적 성장을 위한 투자 및 주주가치 제고, 경영환경 등을 고려하여 적정수준의 배당율을 결정하고 있습니다.

향후 미래의 성장과 이익의 주주환원을 균형있게 고려하여 배당을 실시할 계획입니다. 단, 경영환경에 따라 변동될 수 있습니다.

당사의 정관상 배당에 관련한 사항은 다음과 같습니다.

가. 제45조(이익배당)

(1) 이익의 배당은 금전 또는 금전외의 재산으로 할 수 있다.

(2) 이익의 배당을 주식으로 하는 경우, 회사가 수종의 주식을 발행한 때에는 주주총 회 결의로 그와 다른 종류의 주식으로도 할 수 있다.

(3) 제1항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자 에게 지급한다.

나. 제46조 (배당금 지급청구권의 소멸시효)

(1) 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 그 소멸시효가 완성한다.

(2) 제1항의 시효의 발생으로 인한 배당금은 이 회사에 귀속한다.

다. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제31기 1분기 | 제30기 | 제29기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | 26,700 | 78,647 | 33,172 | |

| (별도)당기순이익(백만원) | 14,240 | 30,848 | 2,740 | |

| (연결)주당순이익(원) | 350 | 1,051 | 444 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주식배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | - | - | - | - |

| - | - | - | - | |

| 주당 주식배당(주) | - | - | - | - |

| - | - | - | - | |

라. 과거 배당 이력

- 해당사항 없음.

| (단위: 회, %) |

| 연속 배당횟수 | 평균 배당수익률 | ||

|---|---|---|---|

| 분기(중간)배당 | 결산배당 | 최근 3년간 | 최근 5년간 |

| - | - | - | - |

- 최근 5년간 과거 배당이력 부재로 기재를 생략합니다.

- 당사 사업으로 발생한 잉여 현금은 신규 사업 투자에 대한 재원 마련 등 장기적 주주가치 제고에 활용되었습니다. 향후 경영환경에 따라 미래의 성장과 이익의 주주환원을 균형있게 진행할 계획입니다.

7. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018년 03월 27일 | 제27기 정기주주총회 | - 제2조 사업의 목적 - 제20조 소집지 |

- 사업목적 추가 - 주주총회 소집지 변경근거 명확화 |

| 2019년 03월 28일 | 제28기 정기주주총회 | - 제2조 사업의 목적 - 제9조 주권의 종류 - 제10조의3 주식매수선택권 - 제11조 명의개서 대리인 - 제12조 주주등 등록의 표시 - 제15조의3 사채, 증권의 전자등록 - 제16조 사채발행에 관한 준용규정 - 제21조 의장 - 제34조 이사의 직무 - 제35조 감사의 직무 - 제37조 이사회의 구성과 소집 - 제43조의2 외부감사인의 선임 |

- 사업목적 추가 - 주식, 사채등의 전자등록에 관한 법률(이하 전자증권법) 제정에 따른 변경 - 자구수정 - 전자증권법 제정에 따른 변경 - 삭제(전자증권법 반영) - 신설(전자증권법 반영) - 제12조 규정 삭제 반영 - 대표이사 유고 시 사항 반영 - 대표이사 유고 시 사항 반영 - 감사 직무 추가 - 상법 제390조 반영 - 신설(외부감사인 선임 상세화) |

| 2020년 03월 27일 | 제29기 정기주주총회 | - 제2조 사업의 목적 | - 자구 수정 및 사업목적 |

| 2021년 03월 30일 | 제30기 정기주주총회 | - 제9조 주식등의 전자등록 - 제15조의3 사채,증권의 전자등록 - 제30조의 이사 및 감사의 선임 - 제43조 재무제표, 영업보고서의 작성비치 등 |

- 비상장 사채 등 의무등록대상 아닌주식은 전자등록 의무아님에 따른 변경 - 삭제(제9조 조문으로 갈음) - 개정 상법(전자투표 도입에 따른 결의요건 내용)반영 - 개정상법에 따른 반영 |

II. 사업의 내용

1. 사업의 개요

당사의 사업부문은 가스를 정제하고 공급하는 장치사업과 가스를 운반하기 위한 배관을 연결하고 철거하는 배관공사 사업으로 분류하고 있습니다.

가. 업계의 현황

(1) 산업의 현황

당사의 사업은 반도체 및 디스플레이 제조 공정 중 해당 공정에 필요한 원료 가스를 원하는 조건(압력)으로 안전하고, 청정이 유지된 상태에서 원료가스의 순도가 보존된 상태로 공급시키기 위한 제품과 서비스를 제공합니다. 이러한 이유로 전방사업인 반도체 및 디스플레이 산업과 밀접한 관계가 있습니다.

반도체 산업은 전자, 정보통신, 자동차, 기계, 항공우주 등 차세대제품에 대한 기술적 파급효과가 큰 첨단고부가가치 산업으로서 기술혁신이 급속히 진행되는 산업입니다. 이에 따라 반도체 산업의 제품은 Lifecycle이 짧은 특징이 있으며, 매년 대규모설비와 연구개발 투자가 소요되는 High-Risk 산업이기도 합니다.

영상을 구현하는 디스플레이는 정보통신기기와 인간의 대화 창으로 정보통신 및 디지털 가전의 핵심기술이며, 제2의 반도체로 불릴 정도로 시장이 급속하게 성장하고 있습니다. 최근 전자산업 기술에서 가장 뚜렷한 트랜드(Trend)는 소형화와 집적화이며, 이에 따라 디스플레이 분야에서도 소형화, 경량화, 컬러화를 위한 기술발전이 진행되고 있습니다.

(2) 경기변동의 특성

당사의 사업은 반도체 및 디스플레이 산업에 직접적인 영향을 받으며, 경기변동과 밀접한 관계가 존재합니다. 일반적으로 반도체 소자업체의 경기변동은 일정한 주기로 호황기와 침체기를 반복하는 양상을 보이고 있으며, 이러한 경기 사이클은 반도체 장비업체에도 적용되고 있습니다. 또한 디스플레이가 많이 사용되고 있는 TV, PC 모니터, 휴대전화 등은 경기에 민감한 산업으로 디스플레이 업체들의 실적 역시 소비자 수요에 따라 실적 변동이 상당히 큰 산업입니다.

(3) 경쟁요소

1) Gas Supply System

반도체 및 디스플레이 제조 공정에서 사용되는 특수 Gas의 공급 및 조절하는 설비로, Gas를 공정상 요구되는 압력으로 안전하게 공급하는 장치입니다. 매출은 반도체 소자 업체 및 디스플레이 패널업체의 신규 라인 증설에 따른 수요와 대체 수요로 구성되며, 전방 산업의 투자가 활발하게 진행됨에 따라 매출을 확대해 나가고 있습니다. 또한 우수한 서비스, 가격, 납기 대응력을 바탕으로 국내 시장 점유율을 높게 유지하고 있으며, 4차 산업혁명에 따른 공정별 제조혁신에 대응하기 위하여 자동화 공급장치를 개발 중에 있습니다.

2) Gas Purifier

반도체 및 디스플레이 제조 공정에서 사용되는 특수 Gas에 포함된 불순물을 제거하여 Gas의 순도를 향상시켜 주는 장치입니다. 정보통신 산업의 급속한 발전으로 인해 Gas Purifier의 주요 매출처인 반도체 및 디스플레이 업체의 신규 투자가 지속적으로확대 될 것으로 전망되고 특히 향후 반도체의 고집적화에 따른 초 고순도 Gas 소요량의 증대 및 관련 산업의급속한 발전으로 인해 Gas Purifier의 수요는 더욱 증대할 것으로 예상됩니다.

Gas Purifier는 그 동안 완제품 또는 반제품 형태로 100% 수입에 의존해 왔으나 당사에서 국산화 개발을 완료하였으며, 우수한 품질 및 가격 경쟁력을 바탕으로 향후 지속적인 매출 확대가 기대되는 사업입니다.

3) 배관공사

반도체 및 디스플레이 제조 시 사용되는 특수 Gas 및 Chemical 등이 공정 내 안전하게 운반되도록 배관 흐름을 설계하고 설치해주는 시공 사업입니다. 이는 반도체와 디스플레이 산업 뿐만 아니라 일반 제조업 분야에도 적용 가능한 사업군이며, 설치와 철거 작업에 있어 고도의 안전성을 요하는 전문 엔지니어링 사업입니다.

당사의 핵심기술은 다음과 같습니다.

- 대유량 공급장치에서 Main 장비까지의 압력손실 최소화

- 대유량 Purifier의 Heating 방법 및 재생 Gas의 열손실 최소화

- 많은 유량의 Gas를 동시에 정제할 수 있는 Purifier 설계

- ppb(part per billion) Level에서 ppt(part per trillion) Level까지 Impurity 정제

- 새로 적용되는 Chemical 및 Precursor를 일정한 압력으로 공급

(4) 자원조달상의 특성

주문자의 요구사양에 맞게 생산되는 주문자 생산방식으로 생산되므로 중견업체에 적합한 산업(일부 설비 제외)이며, 수요업체와의 긴밀한 협력관계가 필요한 산업입니다. 창업 초기 대부분의 원재료를 해외에서 조달하였으나, 당사에 적극적으로 부품국산화(부품연구소)를 통하여 국산화를 성공, 현재는 원재료의 국산화율이 많이 높아진 상태입니다. 이에 따라 환율변동 등에 크게 영향을 받지 않는 편이며 직접적인 수입규제 또한 없기 때문에 안정적인 조달이 가능합니다.

(5) 관련법령 또는 정부의 규제

반도체 및 디스플레이 산업의 경우 일반적인 소비성 제품이 아닌 특정고객에 특정한 제품사양으로 판매되는 특성이 있어, 정부의 규제 및 관계 법령에 의한 특별한 규제를 받지 않습니다.

나. 회사의 현황

(1) 영업개황

반도체 Wafer Process에 사용되어지는 원료 가스는 독성, 부식성, 가연성, 폭발성, 질식성, 비독성, 비부식성 등으로 구분됩니다. 이는 대부분 일정한 용기내에 고압 또는 저압으로 충전되어 있으며, 이러한 가스들을 각각의 공정에 맞게 사용하려면 안전 및 오염을 최우선적으로 고려해야 합니다.

이런 특성으로 인해 Gas Cabinet의 Leak(밀폐성) 허용범위가 적정 수준 이상을 보증해야하며, Particle(극소량의 입자)의 발생도 각각의 장치의 수준에 맞춰 통제되어야만 합니다. 이러한 사양을 만족하기 위해서는 치밀한 제작 공정과 많은 기술적 Know How가 필요하고, 내부 구성 부품의 재료 선정 및 용접, 접속기술, 시스템 운용 방법에 많은 주의를 기울여야 합니다.

상기와 같이 당사의 사업은 다른 반도체 사업군에 비해 고도의 기술을 요구하지는 않지만, 가스를 다루는 업의 특성상 안전성 및 기능적 측면에서 신뢰도 확보를 위해 많은 노력이 요구됩니다. 또한 반도체 산업의 특성상, 소수 주요 업체에 독점되는 경향이 높기에 더욱 기존 주요 매출처로부터의 제품 신뢰도 확보 및 유지가 중요합니다.

(2) 시장점유율 등

반도체 및 Display 제조 산업의 특성상 타 소자업체에 대한 총 발주량 및 업체별수주량을 파악하기어려운 관계로 실질적인 시장점유율 추정은 불가능하며, 당사의 주 매출처에 대한 주요 장비별 시장점유율을 추정하면 다음과 같습니다.

| 구 분 | 제품 | 점유율(국내) | 비고 |

|---|---|---|---|

| 가스설비 | Gas Supply System Gas Purifier |

35%~40% | 당사 납품처 기준 추정 |

(3) 시장의 특성

국내 반도체/디스플레이 분야의 투자는 주요 소자업체에 집중되어 있으며 높은 기술력과 시장지배력을 바탕으로 국내 설비투자 규모를 늘려나갈 것으로 전망됩니다. 국내 기업의 경우 신규 라인 투자와 함께 기존 라인의 미세공정 전환 및 시스템 반도체 부문을 중심으로 지속적인 설비 투자가 예상되며, 디스플레이 부문 또한 향후 OLED, QLED, QNED 등을 중심으로 한 시장 확대 전망에 따라 설비투자가 지속될 것으로 전망됩니다.

주요 소자업체에서 투자가 확대될 경우, 환경적인 사고가 발생할 수 있어 최근 가스설비 분야의 중요성이 높아지고 있습니다. 이러한 이유로 당사는 원가, 서비스, 안잔성 측면에서 지속적인 제품 차별화를 통해 시장점유율을 꾸준하게 상승시키고 있으며, 최근 해외 업체로도 매출을 지속적으로 확대 중입니다.

(4) 신규사업 등의 내용 및 전망

제조업의 스마트화에 대응하기 위하여 자동화 Gas 공급장치를 준비 중이며, Gas Purifier의 용량별 Line Up 확대를 추진 중에 있습니다. 또한 친환경 미래 에너지 설비와 대기오염 저감 장치, 그리고 반도체 메인 장비 보조 설비 등의 개발을 통해 매출 증가 및 시장 입지 향상을 기대하고 있습니다.

배관공사의 경우 기존 사업영역이었던 Gas 배관공사 뿐만 아니라 Chemical 배관공사 시장진입에 성공했습니다. 또한 시공 자동화, ISO Tank 사업 등 당사가 추진하고 있는 신기술 및 신사업을 통해 점차 영역을 확대해 나갈 계획입니다.

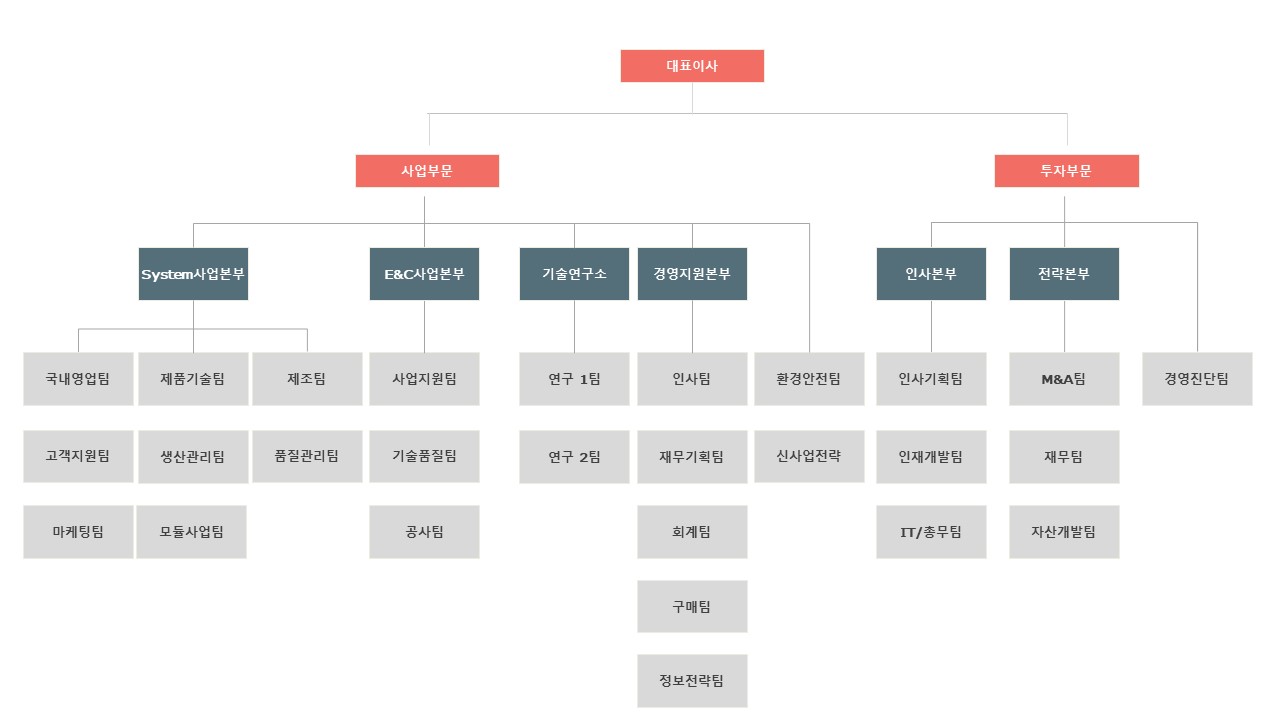

(5) 조직도

|

|

2021년1분기_조직도 |

2. 주요 제품 및 원재료 등

가. 주요 제품 등의 가격변동추이

당사 제품의 경우 전량 주문생산에 의하여 판매가 이뤄지고 있습니다. 따라서 고객의요구에 의한 사양의변경으로 인한 구성품의 수정으로 인해 동일한 제품일지라도 판매가격의 차이가 발생할 수 있습니다. 해외수출의 경우에는 동일한 제품 일지라도 판매시점마다 별도의 환율을 적용 받으므로 제품가격의 차이가 발생하고 있습니다.

이에 따라 주요 제품 가격변동추이를 산출하여 표시하기가 적합하지 않아 기재하지 아니하였습니다.

나. 주요 원재료 등의 현황

- 주요 원재료 등의 현황

| (단위 : 천원) |

| 사업부문 | 매입유형 | 품목 | 매입액 | 비율 | 비고 |

|---|---|---|---|---|---|

| Gas Cabinet 외 | 원재료 | VALVE | 4,320,320 | 10.61% | - |

| 원재료 | CONTROLLER | 6,832,724 | 16.78% | - | |

| 원재료 | PRESSURE TRANSDUCER | 3,412,077 | 8.38% | - | |

| 원재료 | REGULATOR | 6,028,315 | 14.80% | - | |

| 원재료 | CASE | 1,858,893 | 4.56% | - | |

| 원재료 | 기타 | 18,269,377 | 44.87% | - | |

| 합계 | 40,721,706 | 100.00% | - | ||

- 주요 원재료 등의 가격변동추이

| (단위 : 천원) |

| 사업부 | 품목 | 제31기 1분기 | 제30기 | 제29기 |

|---|---|---|---|---|

| Gas Cabinet 외 | VALVE | 131 | 264 | 200 |

| CONTROLLER | 7,411 | 7,661 | 7,260 | |

| PRESSURE TRANSDUCER | 265 | 220 | 337 | |

| REGULATOR | 742 | 677 | 750 | |

| CASE | 1,779 | 1,760 | 2,200 |

※품목간에도 규격별 금액 차이가 있어 평균단가로 산정했습니다.

3. 생산 및 설비에 관한 사항

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위 : 대) |

| 사업소 | 품목 | 제31기 1분기 | 제30기 | 제29기 |

|---|---|---|---|---|

| 평택(지제동) | Gas Cabinet / Purifier |

- | - | 220 System/월 |

| 평택(모곡동) | - | 18 System/월 | 12 System/월 | |

| 평택(진위면 2산단) | - | 280 System/월 | 240 System/월 | |

| 평택(진위면 3산단) | 544 System/월 | - | - | |

| 합계 | 6,528 System/년 | 3,576 System/년 | 2,880 System/년 | |

※생산능력은 고객사의 납기 및 작업시간에 따라 변동될 수 있습니다.

※평택 지제동 사업소는 2019년 9월까지 생산 진행하였고, 평택 지제/세교지구 도시개발 계획에 따라 수용, 인가 됨에 따라 평택시 진위면 2산단으로 이전 하였습니다. 이후, 2021년 1월 진위면 3산단 소재 신규사옥 완공으로 공장 이전하였습니다.

(2) 생산능력의 산출근거

1) 산출방법 등

① 산출기준

표준작업시간을 기준으로 산출하였으며 당사 장비 생산라인에서 직접 생산하는 아이템에 한해서 산출하였습니다.

② 산출방법

월별 생산능력 × 가동 개월수

2) 평균가동시간 : 8시간/1일

가. 생산능력 및 생산능력의 산출근거

(3) 생산실적

| (단위 : 대) |

| 사업소 | 품목 | 제31기 1분기 | 제30기 | 제29기 |

|---|---|---|---|---|

| 평택(지제동) | Gas Cabinet / Purifier |

- | - | 1,937 |

| 평택(모곡동) | - | 216 | 147 | |

| 평택(진위면 2산단) | - | 3,721 | 796 | |

| 평택(진위면 3산단) | 984 | - | - | |

| 합계 | 984 | 3,937 | 2,880 | |

(4) 당해 사업연도의 가동률

| (단위 : 대, %) |

| 사업소(사업부문) | 제 31기 1분기 생산능력 대수 |

제 31기 1분기 실제 생산대수 |

가동률 |

|---|---|---|---|

| 평택(진위면 3산단) | 1,632 | 984 | 60% |

나. 생산설비의 현황 등

(1) 생산설비의 현황

| (단위 : 천원) |

| 자산항목 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 토지 | 경기도 평택시 진위면 外 | 본사토지外 | 14,857,910 | - | - | - | 14,857,910 |

| 건물 | 경기도 평택시 진위면 外 | 본사건물外 | 41,281,675 | 444,655 | - | (310,358) | 41,415,972 |

| 구축물 | 경기도 평택시 진위면 外 | 크린룸外 | 662,434 | - | - | (4,750) | 657,684 |

| 기계장치 | 경기도 평택시 진위면 外 | 분석기外 | 1,386,183 | 1,290,150 | - | (144,797) | 2,531,536 |

| 연구개발설비 | 경기도 평택시 진위면 外 | 연구개발설비外 | 1,539,966 | 711,595 | - | (124,346) | 2,127,215 |

| 차량운반구 | 경기도 평택시 진위면 外 | 공용차량外 | 19,694 | 871 | (1) | (1,045) | 19,519 |

| 공구와기구 | 경기도 평택시 진위면 外 | 측정기外 | 1,126,500 | - | - | (117,155) | 1,009,345 |

| 집기비품 | 경기도 평택시 진위면 外 | PC外 | 1,478,315 | 525,978 | (6,583) | (166,061) | 1,831,649 |

| 조경 | 경기도 평택시 진위면 外 | 분재外 | 379,298 | - | - | - | 379,298 |

(2) 설비의 신설, 매입 계획 등

- 해당사항 없습니다.

4. 매출에 관한 사항

가. 매출실적

- 연결 (제품과 용역에 대한 정보)

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 1분기 |

|---|---|---|

| 제품/상품매출액 | 198,718,908 | 111,655,255 |

| 용역/기타매출액 | 33,970,384 | 22,574,173 |

| 합계 | 232,689,292 | 134,229,428 |

- 연결(지역에 대한 정보)

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 1분기 |

|---|---|---|

| 국내 | 129,285,043 | 93,704,335 |

| 해외 | 103,404,249 | 40,525,093 |

| 합계 | 232,689,292 | 134,229,428 |

- 별도 (제품과 용역에 대한 정보)

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 1분기 |

|---|---|---|

| 제품/상품매출액 | 69,308,776 | 45,220,397 |

| 용역/기타매출액 | 26,516,628 | 19,101,909 |

| 합계 | 95,825,404 | 64,322,306 |

- 별도(지역에 대한 정보)

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 1분기 |

|---|---|---|

| 국내 | 67,514,928 | 37,551,204 |

| 해외 | 28,310,476 | 26,771,102 |

| 합계 | 95,825,404 | 64,322,306 |

나. 판매경로 및 판매방법 등

(1) 판매조직

당사 매출은 Gas 공급 장치, Gas 정제장치 및 부품판매, 개조개선 및 유지보수로 구분 됩니다.

(2) 판매경로

국내 및 해외 판매의 경우는 당사에서 직접 판매를 하고 있습니다. 이 경우 설비 판매뿐만 아니라 설비 설치, Warranty, Warranty 종료 후 서비스, 부품 판매 등도 당사에서 직접하고 있습니다. 또한 판매는 제품, 상품, 서비스 매출에 따라 영업을 달리하고있습니다.

첫째, 제품 매출의 경우는

① 시장조사 및 정보 수집

② 장비 제조 능력 홍보

③ 수주

④ 제조

⑤ 출하 및 설치의 단계를 거쳐 판매를 하고 있으며

둘째, 상품매출의 경우는

① 부품 수요예측

② 발주 및 입고

③ 고객홍보

④ 출하의 단계를 거치며

마지막으로 서비스 매출의 경우는

① 고객 Site에 엔지니어를 파견

② 서비스 요청접수

③ 서비스 제공을 합니다.

(3) 판매전략

▷ 국내시장

① 차세대 공정연구 및 공동연구개발을 통한 신규 장치 개발 및 공급

② 납품 장치의 안정화를 통한 기술력 인정

③ 기존 경험을 바탕으로 최적화된 장치 개발 및 공급

④ 시장 점유율 확대

▷ 해외시장

① 신규 시장 진출 및 신규 거래처 확보

5. 수주상황

| (단위 :백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| TGS | - | - | - | 160,844 | - | 95,825 | - | 65,019 |

| 합 계 | - | 160,844 | - | 95,825 |

- | 65,019 |

||

주1) 상기 수주상황은 당사 개별기준 정보로 작성된 것으로, 서비스 등의 납품 등은

제외되었습니다.

주2) 수주상황에 세부내역(발주처, 납기, 수량 등)을 기재시 회사의 영업활동에 지장을 초래할 수 있고 고객의 투자정보등이 노출될 수 있어 해당 사항을 기재하지 않음을 당사의 감사에게 보고 하였습니다.

6. 파생상품 등에 관한 사항

<연결기준>

(1) 당분기말 현재 회사는 변동금리외화사채의 환율과 이자율위험회피 등의 목적으로 통화스왑 약정을 체결하고 있으며, 그 내역은 아래와 같습니다.

| (단위:USD,JPY, 천원) |

| 거래상대방 | 수취통화 | 금액 | 이자율(%) | 계약기간 | ||||

|---|---|---|---|---|---|---|---|---|

| 외화차입금 | 매입계약 | 매도계약 (KRW) |

외화차입 이자율 |

매입약정 이자율 |

매도약정 이자율 |

|||

| 신한은행 | USD | 10,000,000 | 10,000,000 | 11,711,000 | 3m Libor +0.9% |

3m Libor +0.9% |

1.70% | 2019.07.10 ~ 2021.07.08 |

| 신한은행 | JPY | 827,526,132 | 827,526,132 | 9,500,000 | 3m Libor +1.0% |

3m Libor +1.0% |

1.73% | 2020.05.28 ~ 2022.05.27 |

| 국민은행 | USD | 14,600,000 | 14,600,000 | 18,104,000 | 3m Libor +1.9% |

3m Libor +1.9% |

2.39% | 2020.04.29 ~ 2021.04.29 |

| 국민은행 | USD | 12,900,000 | 12,900,000 | 15,996,000 | 3m Libor +2.25% |

3m Libor +2.25% |

2.75% | 2020.04.29 ~ 2023.04.28 |

(2) 당분기말 현재 파생금융상품과 관련하여 유동파생상품부채 2,740백만원과 비유동파생상품부채 3,109백만원을 인식하고 있습니다.

(3) 당분기말 현재 파생금융상품별 평가내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 수취통화 | 공정가액 |

|---|---|---|

| 통화스왑자산(부채) | USD | (410,395) |

| 통화스왑자산(부채) | JPY | (1,020,096) |

| 통화스왑자산(부채) | USD | (2,329,657) |

| 통화스왑자산(부채) | USD | (2,089,360) |

<별도기준>

(1) 당분기말 현재 회사는 변동금리외화사채의 환율과 이자율 위험회피 등의 목적으로 통화스왑 약정을 체결하고 있으나 위험회피회계는 적용하지 않습니다.

| (단위: 천원) |

| 거래상대방 | 금액 | 이자율(%) | 계약기간 | ||||

|---|---|---|---|---|---|---|---|

| 외화차입금 | 매입계약 | 매도계약 (KRW) |

외화차입 이자율 |

매입약정 이자율 |

매도약정 이자율 |

||

| 신한은행 | USD10,000,000 | USD 10,000,000 | 11,711,000 | 3m Libor +0.9% |

3m Libor +0.9% |

1.70% | 2019.07.10~2021.07.08. |

| 신한은행 | JPY827,526,132 | JPY 827,526,132 | 9,500,000 | 3m Libor +1.0% |

3m Libor +1.0% |

1.73% | 2020.05.28~2022.05.27 |

(2) 당분기말 현재 파생금융상품과 관련하여 유동파생상품부채 410백만원, 비유동파생상품부채 1,020백만원을 인식하고 있습니다.

(3) 당분기말 현재 파생금융상품별 평가내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 수취통화 | 공정가액 |

|---|---|---|

| 통화스왑자산(부채) | USD | (410,395) |

| 통화스왑자산(부채) | JPY | (1,020,096) |

7. 리스크 관리에 관한 사항

<연결기준>

가. 재무위험관리의 목적 및 정책

연결기업의 주요 금융부채는 차입금, 매입채무및기타채무로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한 연결기업은 영업활동에서 발생하는 매출채권, 현금 및 단기예금과 같은 다양한 금융자산도 보유하고 있습니다.

연결기업의 금융자산 및 금융부채에서 발생할 수 있는 주요 위험은 시장위험, 신용위험 및 유동성위험입니다. 연결기업의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다. 또한 연결기업은 투기 목적의 파생상품거래를 실행하지 않는 것이 기본적인 정책입니다.

나. 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

다음의 민감도 분석은 당분기말 및 전기말과 관련되어 있습니다.

(1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결기업은 일부 장단기차입금과 관련된 시장이자율의 변동위험에 노출되어 있습니다. 연결기업의 경영진은 이자율 현황을 주기적으로 검토하고 있으며,단기차입금은 1년내에 모두 상환할 예정으로 이자율변동이 금융부채의 공정가치 및 현금흐름에 미치는 영향은 중요하지 아니합니다.

(2) 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결기업은 수출ㆍ수입을 포함한 영업활동 등으로 인하여 USD와 JPY의 환위험에 노출되어 있습니다. 보고기간 종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 제31기 1분기 | 제30기 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| USD | 62,013,485 | 84,575,120 | 45,424,638 | 92,896,587 |

| JPY | 1,534,438 | 10,662,191 | 1,123,344 | 19,432,417 |

| CNY | 15,198,972 | 1,815,647 | 7,019,353 | 844,643 |

| 기타 | 8,456,886 | 2,022,481 | 442,066 | 109,193 |

| 합계 | 87,203,781 | 99,075,439 | 54,009,401 | 113,282,840 |

연결기업은 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간 종료일 현재 각 외화에 대한 기능통화의 환율 5% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | (1,128,082) | 1,128,082 | (2,373,597) | 2,373,597 |

| JPY | (456,388) | 456,388 | (915,454) | 915,454 |

| CNY | 669,166 | (669,166) | 308,736 | (308,736) |

| 기타 | 321,720 | (321,720) | 16,643 | (16,643) |

| 합계 | (593,583) | 593,583 | (2,963,672) | 2,963,672 |

상기 민감도 분석은 보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및부채를 대상으로 하였습니다.

(3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 연결기업은 가격변동위험에 노출되어있지 않습니다.

다. 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 연결기업은 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

(1) 매출채권및기타채권

연결기업은 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 연결기업의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권및기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 연결기업의 대손위험에 대한 최대 노출정도는 매출채권및기타채권의 당분기말 잔액입니다. 연결기업은 상기 채권에 대해 매 보고기간 종료일에 개별적 또는 집합적으로 손상여부를 검토하고 있습니다.

(2) 기타의 자산

현금 및 단기예금 및 장기대여금 등으로 구성되는 연결기업의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 연결기업의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다.한편, 연결기업은 하나은행 등의 금융기관에 현금및현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다

라. 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

연결기업은 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 연결기업은 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다. 다음은 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액입니다.

| <2021년 1분기말> | (단위: 천원) |

| 구 분 | 3개월 이내 | 3개월~1년 | 1년 이상 | 합계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 73,442,225 | 2,601,072 | 468,462 | 76,511,759 |

| 계약부채 | 50,734,279 | 2,579,750 | - | 53,314,029 |

| 리스부채 | 629,918 | 1,536,315 | 13,345,040 | 15,511,273 |

| 단기차입금 | 35,884,800 | 92,468,142 | - | 128,352,942 |

| 유동성장기차입금 | - | 134,888 | - | 134,888 |

| 기타유동금융부채 | - | 2,327,998 | - | 2,327,998 |

| 사채 | - | 11,335,000 | - | 11,335,000 |

| 파생상품부채 | - | 2,740,051 | 3,109,457 | 5,849,508 |

| 장기차입금 | - | - | 103,223,638 | 103,223,638 |

| 기타비유동금융부채 | - | - | 11,481,760 | 11,481,760 |

| 출자약정액(*) | 25,432,100 | - | - | 25,432,100 |

| 금융보증약정(*) | 183,627,000 | - | - | 183,627,000 |

|

합 계 |

369,750,322 | 107,895,749 | 139,455,824 | 617,101,895 |

| (*) 출자약정액 및 금융보증약정액은 출자이행 및 보증이행이 가능한 가장 이른 기간인 1개월 이하 구간에 배분하였습니다. |

| <2020년말> | (단위 : 천원) |

| 구 분 | 3개월 이내 | 3개월~1년 | 1년 이상 | 합계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 72,810,990 | 2,926,058 | 1,215,358 | 76,952,406 |

| 계약부채 | 41,700,776 | 39,902,751 | 22,960,093 | 104,563,620 |

| 리스부채 | 223,417 | 2,183,218 | 13,230,982 | 15,637,617 |

| 단기차입금 | 18,800,000 | 114,322,355 | - | 133,122,355 |

| 기타유동금융부채 | 2,178,598 | - | - | 2,178,598 |

| 유동성장기차입금 | - | 22,596 | - | 22,596 |

| 유동성사채 | - | 10,880,000 | - | 10,880,000 |

| 장기차입금 | - | - | 96,851,426 | 96,851,426 |

| 파생상품부채 | - | 3,186,148 | 2,881,663 | 6,067,811 |

| 기타비유동금융부채 | - | 300 | 11,754,660 | 11,754,960 |

|

출자약정금액(*) |

28,845,576 |

- |

- |

28,845,576 |

|

금융보증약정(*) |

176,256,000 |

- |

- |

176,256,000 |

|

합 계 |

340,815,357 |

173,423,426 |

148,894,182 |

663,132,965 |

| (*) 출자약정액 및 금융보증약정액은 출자이행 및 보증이행이 가능한 가장 이른 기간인 1개월 이하 구간에 배분하였습니다. |

마. 자본관리

자본관리의 주 목적은 연결기업의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과건전한 자본비율을 유지하기 위한 것입니다. 연결기업은 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 자기주식을 취득하거나 배당정책 수정 등을 검토하도록 하고 있습니다. 한편, 기중자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

연결기업은 부채를 자기자본으로 나눈 부채비율을 사용하여 감독하고 있습니다. 보고기간말 현재 부채 및 자기자본은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 제31기 1분기말 | 제30기 |

|---|---|---|

| 부채총액 | 439,850,115 | 493,120,674 |

| 자기자본 | 1,151,242,755 | 1,114,539,982 |

| 부채비율 | 38.21% | 44.24% |

<별도기준>

가. 재무위험관리의 목적 및 정책

당사의 주요 금융부채는 차입금, 매입채무및기타채무로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한 당사는 영업활동에서 발생하는 매출채권, 현금 및 단기예금과 같은 다양한 금융자산도 보유하고 있습니다.

당사의 금융자산 및 금융부채에서 발생할 수 있는 주요 위험은 시장위험, 신용위험 및 유동성 위험입니다. 당사의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다. 또한 당사는 투기 목적의 파생상품거래를 실행하지 않는 것이 기본적인 정책입니다.

나. 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

다음의 민감도 분석은 당분기말 및 전분기말과 관련되어 있습니다.

(1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당사는 일부 장단기차입금과 관련된 시장이자율의 변동위험에 노출되어 있습니다. 당사의 경영진은 이자율 현황을 주기적으로 검토하고 있으며,단기차입금은 1년내에 모두 상환할 예정으로 이자율변동이 금융부채의 공정가치 및 현금흐름에 미치는 영향은 중요하지 아니합니다.

(2) 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당사는 수출ㆍ수입을 포함한 영업활동 등으로 인하여 USD, JPY의 환위험에 노출되어 있습니다. 보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| USD | 11,737,715 | 12,787,377 | 6,922,284 | 24,289,961 |

| JPY | - | 8,828,099 | - | 18,348,842 |

| 기타 | - | 1,816 | 6,304 | 1,745 |

| 합계 | 11,737,715 | 21,617,292 | 6,928,588 | 42,640,548 |

당사는 내부적으로 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고 기간말 현재 각 외화에 대한 원화의 환율 5% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | (52,483) | 52,483 | (868,384) | 868,384 |

| JPY | (441,405) | 441,405 | (917,442) | 917,442 |

| 기타 | (91) | 91 | 228 | (228) |

| 합계 | (493,979) | 493,979 | (1,785,598) | 1,785,598 |

상기 민감도 분석은 보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및부채를 대상으로 하였습니다.

(3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 당사는 가격변동위험에 노출되어있지 않습니다.

다. 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 당사는 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

(1) 매출채권및기타채권

당사는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 당사의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권및기타채권 잔액에 대한 지속적인 관리업무를수행하고 있습니다. 당사의 대손위험에 대한 최대 노출정도는 매출채권및기타채권의 당분기말 잔액입니다. 당사는 상기 채권에 대해 매 보고기간말에 개별적 또는 집합적으로 손상여부를 검토하고 있습니다.

(2) 기타의 자산

현금 및 단기예금 및 장기대여금 등으로 구성되는 당사의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 당사의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, 당사는 신한은행 등의 금융기관에 현금및현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

라. 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

당사는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 당사는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다. 다음은 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액입니다.

| <2021년 1분기말> | (단위 : 천원) |

| 구분 | 3개월 이내 | 3개월~1년 | 1년이상 | 합계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 31,845,935 | - | - | 31,845,935 |

| 계약부채 | 10,487,498 | - | - | 10,487,498 |

| 리스부채 | 134,071 | 242,323 | 494,731 | 871,125 |

| 단기차입금 | 20,000,000 | 39,000,000 | - | 59,000,000 |

| 사채 | - | 11,335,000 | - | 11,335,000 |

| 파생상품부채 | - | 410,395 | 1,020,096 | 1,430,491 |

| 장기차입금 | - | - | 88,501,424 | 88,501,424 |

| 기타비유동금융부채 | - | - | 300 | 300 |

|

출자약정액(*) |

8,531,100 | - | - | 8,531,100 |

| 금융보증약정(*) | 249,293,609 | - | - | 249,293,609 |

| 합 계 | 320,292,213 | 50,987,718 | 90,016,551 | 461,296,482 |

| (*) 보증이행이 가능한 가장 이른 기간인 3개월 이하 구간에 배분하였으며, 금융보증약정의 경우 보증의무의 최대노출 금액입니다. |

| <2020년말> | (단위: 천원) |

| 구분 | 3개월 이내 | 3개월~1년 | 1년이상 | 합계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 33,622,719 | - | - | 33,622,719 |

| 계약부채 | 28,342,606 | - | - | 28,342,606 |

| 리스부채 | 121,433 | 364,299 | 414,798 | 900,530 |

| 단기차입금 | 14,000,000 | 45,000,000 | - | 59,000,000 |

| 사채 | - | 10,880,000 | - | 10,880,000 |

| 파생상품부채 | - | 886,652 | 792,302 | 1,678,954 |

| 장기차입금 | - | - | 82,024,277 | 82,024,277 |

| 기타비유동금융부채 | - | - | 300 | 300 |

|

출자약정액(*) |

8,704,000 |

- |

- |

8,704,000 |

| 금융보증약정(*) | 242,591,359 | - | - | 242,591,359 |

| 합 계 | 327,382,120 | 57,130,954 | 83,231,678 | 467,744,745 |

| (*) 보증이행이 가능한 가장 이른 기간인 3개월 이하 구간에 배분하였으며, 금융보증약정의 경우 보증의무의 최대노출 금액입니다. |

마. 자본관리

자본관리의 주 목적은 당사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다. 당사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 자기주식을 취득하거나 배당정책 수정 등을 검토하도록 하고 있습니다. 한편, 기중자본관리의 목적, 정책 및 절차에대한 어떠한 사항도 변경되지 않았습니다.

당사는 부채를 자기자본으로 나눈 부채비율을 사용하여 감독하고 있습니다. 보고기간말 현재 부채 및 자기자본은 다음과 같습니다

| (단위 : 천원) |

| 구분 | 제31기 1분기 | 제30기 |

|---|---|---|

| 부채총액 | 216,567,908 | 233,472,979 |

| 자기자본 | 622,389,719 | 608,149,906 |

| 부채비율 | 34.80% | 38.39% |

8. 경영상의 주요계약 등

| 계약 상대방 | 계약일 | 계약기간 | 계약내용 |

|---|---|---|---|

| ㈜원익로보틱스 | 2018.02.19 | - | 유상증자를 통해 (주)원익로보틱스의 지분 2.1%를 34억원에 추가취득하였습니다. |

| 원익자산개발(유) | 2018.05.17 | - | ㈜원익머트리얼즈가 보유한 지분 33.3%를 추가 양수하여 100% 지분을 소유하게 되었습니다. |

| 삼성디스플레이(주) | 2017.02.17 | - | 당사는 반도체 지주회사 체제에 부합하는 구조 개편과 자회사 통합관리 시너지 극대화를 위해 삼성디스플레이(주)가 보유한 (주)원익테라세미콘 지분 11.4%를 316.3억원에 취득하는 계약을 체결하였습니다. |

| ㈜파워보이스 | 2017.07.27 | - | 당사는 미래성장동력 확보를 목적으로 음성인식 및 화자인증 기술 R&D 전문기업인 ㈜파워보이스의 지분(20.5%)을 40.5억원(유상증자)에 취득하는 계약을 체결하였습니다. |

| 이용한 | 2017.12.19 | - |

당사는 반도체 지주회사 체제에 부합하는 구조 개편과 자회사 통합관리 시너지 극대화를 위해 이용한이 보유 중인 (주)원익큐엔씨의 지분 21%를 894억원에 취득하는 계약을 체결하였습니다. |

|

Wonik Holdings |

2018.02.28 |

- |

당사는 해외투자거점 마련 및 현지 시장 진출을 위해서 Wonik Holdings (SG) PTE. LTD.에 원익투자파트너스㈜의 지분(78.4%) 및 SGD122,097를 출자하는 계약을 체결하였습니다. |

| 2019.01.16 | - | 원익투자파트너스(주)의 지분(83%) 및 SGD1,091,385를 출자하는 계약을 체결하였습니다. | |

| 2019.03.05 | - | 원익투자파트너스(주) 지분(86.2%) 및 SGD722,448를 출자하는 계약을 체결하였습니다. | |

| 진위3산단(주) | 2018.06.08 | - | 당사는 신규사업장 부지 확보를 위하여 경기도 평택시 소재 진위3산업단지 내 산업시설부지 25,520㎡를 166억원에 매입하는 계약을 체결하였습니다. |

| 2018.10.31 | - | 당사는 신규사업장 부지 확보를 위하여 경기도 평택시 소재 진위3산업단지 내 산업시설부지 16,529㎡를 88억원에 매입하는 계약을 체결하였습니다. | |

| (주)원익엘앤디 | 2019.04.15 | - | 당사는 (주)원익큐엔씨와 (주)원익이 보유한 (주)원익엘앤디의 지분 60%를 127억원에 취득하여, 100%의 지분을 소유하게 되었습니다. |

| 정대택 | 2020.10.16 | - | 사업구조다각화를 위하여 정대택이 보유한 주식회사 원익피앤이의 지분(35.13%)을 1천억원에 취득하는 계약을 체결하였습니다. |

9. 연구개발활동

가. 연구개발활동의 개요

(1) 연구개발 담당조직

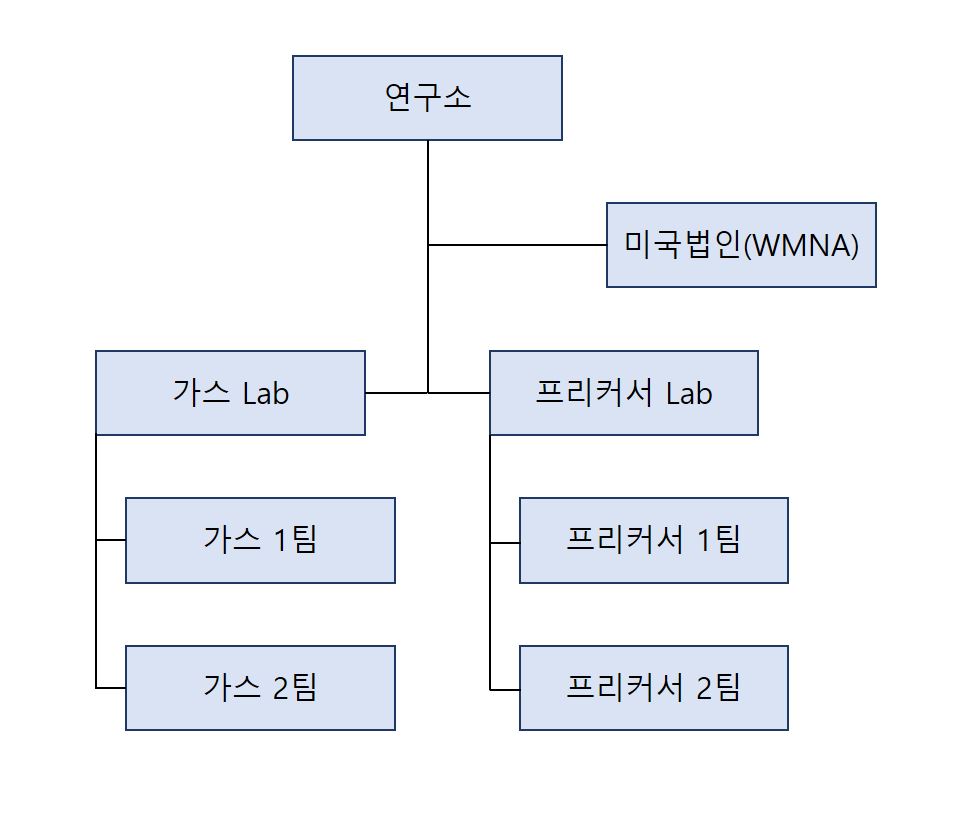

- 기술연구소

차세대 제품을 중점적으로 발굴하고 개발하는 부서로서, 자체적인 연구시설을 보유하여 신규제품을 개발하고 있습니다. 또한 신규 제품군에 대한 우선평가를 진행하는 역할도 담당합니다.

또한, 개발하는 신규 제품을 차세대 주력제품군으로 개발하는 역할을 하고 있으며 주력제품 시스템의 문제점을 근본적으로 혁신시키는 다양한 기계적/전자적 Idea를 구현하고 독자 개발하는 업무도 수행합니다.

(2) 연구개발비용

| (단위 : 천원) |

| 과목 | 제31기 1분기 | 제30기 | 제29기 | |

|---|---|---|---|---|

| 원재료비 | 24,823 | 693,373 | 267,643 | |

| 인건비 | 344,224 | 1,430,088 | 1,427,396 | |

| 감가상각비 | 161,401 | 525,841 | 299,760 | |

| 위탁용역비 | 3,300 | 115,950 | - | |

| 기타 | 146,227 | 341,949 | 356,683 | |

| 연구개발비용 계 | 679,975 | 3,107,201 | 2,351,482 | |

| 회계처리 | 판매비와 관리비 | 679,975 | 3,107,201 | 2,351,482 |

| 제조경비 | - | - | - | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.71% | 0.90% | 1.63% | |

나. 연구개발 실적

1. 비휘발성 차세대 메모리 소자기술 개발 (2005년 완료)

2. CNT 대량 기상합성 장치 및 공정 개발 (2006년 완료)

3. 고순도 F2 발생/공급 장치개발 및 유해가스 처리기술 개발 (2006년 완료)

4. 45nm 이하급 저유전율막 PECVD 장비 개발 (2009년 완료)

5. 반도체 박막 공정 장비용 핵심 부품 공정 적합성 평가 (2009년 완료)

6. 고효율 후면전극형 실리콘 태양전지 개발 (2012년 완료)

7. 저손상 나노소장 공정을 위한 450mm 장비 플라즈마 원천기술 개발(2012년 완료)

8. 저 GWP 적용 LCD Dry Etching 장비 및 공정 개발 (2014년 완료)

9. 저 원가 고효율 대면적 CIGS 박막 태양전지 개발 (2014년 완료)

10. Circulation Purifier 개발 (2014년 완료)

11. 초미세 고신뢰성 배선 기술 연구 (2015년 완료)

12. 200L, Etch & Implant 用, Dry Scrubber 개발 (2019년 완료)

13. 1500L, 고농도 N2O 제거 用, Decomposition Scrubber 개발 (2020 완료)

14. 500L, Poly 向, Plasma Scrubber 개발 (2020 완료)

10. 그 밖에 투자의사결정에 필요한 사항

가. 지적재산권 보유 현황

| 구분 | 출원 | 등록 | 합계 |

|---|---|---|---|

| 특허권 | 27 | 30 | 57 |

| 상표권 | 4 | 11 | 15 |

| 디자인 | 1 | 2 | 3 |

| 서비스표 | 0 | 13 | 13 |

| 합계 | 32 | 56 | 88 |

나. 특허권 취득현황

| No | 구분 | 출원일 | 등록일 | 명칭 | 주무관청 |

|---|---|---|---|---|---|

| 1 | 국내 | 특허 | 2018-01-29 | 2019-08-16 | 실린더형 가스봄베의 온도제어장치 |

| 2 | 국내 | 특허 | 2019-01-22 | 2020-07-03 | 팔레트식 전용 지그, 가스실린더의 자율주행운반지게차 및 자율주행운반기구 |

| 3 | 국내 | 특허 | 2019-01-22 | 2020-07-03 | 가스실린더의 가스공급장치용 캐비닛 |

| 4 | 국내 | 특허 | 2019-01-22 | 2020-07-03 | 가스실린더의 가스공급장치용 가스켓 투입/투출 모듈 및 방법 |

| 5 | 국내 | 특허 | 2020-03-23 | 2020-07-03 | 가스실린더의 가스공급장치용 가스켓 투입 모듈의 가스켓공급라인 |

| 6 | 국내 | 특허 | 2020-03-23 | 2020-07-03 | 가스실린더의 가스공급장치용 가스켓 투입/투출 모듈의 핑거그립퍼 |

| 7 | 국내 | 특허 | 2018-08-13 | 2018-03-26 | 건식 가스 정화 장치 |

| 8 | 국내 | 특허 | 2013-01-09 | 2019-01-25 | 가스 정제 장치 |

| 9 | 국내 | 특허 | 2012-05-21 | 2013-10-28 | 가스캐비넷 디자인권 |

| 10 | 국내 | 특허 | 2010-10-20 | 2012-06-19 | 원료공급장치 및 공급방법 |

| 11 | 국내 | 특허 | 2007-05-17 | 2008-10-10 | 가스공급장치의 퍼지시스템 및 방법 |

| 12 | 국내 | 특허 | 2000-08-10 | 2002-10-01 | 질소 정제 방법 및 정제 장치 |

| 13 | 국내 | 특허 | 2000-02-25 | 2002-07-08 | 폐산의 재생방법 및 장치 |

| 14 | 국내 | 특허 | 2012-05-21 | 2014-01-07 | 가스 정제기 |

| 15 | 국내 | 특허 | 1998-03-31 | 2000-05-24 | 가스 정제기 |

| 16 | 해외 | 특허 | 2000-11-24 | 2003-07-01 | 질소 정제 방법 및 정체 장치 |

| 17 | 국내 | 디자인 | 2012-11-08 | 2013-10-28 | 가스 캐비넷 |

| 18 | 국내 | 디자인 | 2012-11-08 | 2014-01-07 | 가스정제기 |

| 19 | 국내 | 상표 | 2015-10-15 | 2016-05-23 | 원익아이피에스 |

| 20 | 국내 | 서비스표 | 2015-10-15 | 2017-03-23 | 원익아이피에스 |

| 21 | 국내 | 상표 | 2015-10-15 | 2016-05-23 | 원익아이피에스 |

| 22 | 국내 | 서비스표 | 2015-10-15 | 2017-03-23 | 원익아이피에스 |

| 23 | 국내 | 서비스표 | 2016-03-24 | 2016-11-24 | 원익홀딩스 |

| 24 | 국내 | 서비스표 | 2016-03-24 | 2016-11-24 | 원익홀딩스 |

| 25 | 국내 | 서비스표 | 2016-03-24 | 2017-03-29 | 원익홀딩스 |

| 26 | 국내 | 상표 | 2016-03-24 | 2017-01-06 | 원익홀딩스 |

| 27 | 국내 | 서비스표 | 2016-03-24 | 2016-11-24 | 원익홀딩스 |

| 28 | 국내 | 서비스표 | 2016-03-24 | 2016-11-24 | 원익홀딩스 |

| 29 | 국내 | 서비스표 | 2016-03-24 | 2017-03-29 | 원익홀딩스 |

| 30 | 국내 | 상표 | 2016-03-24 | 2017-01-06 | 원익홀딩스 |

| 31 | 국내 | 서비스표 | 2016-03-24 | 2017-03-29 | 원익홀딩스 |

| 32 | 국내 | 상표 | 2016-03-24 | 2017-03-02 | 원익홀딩스 |

| 33 | 국내 | 서비스표 | 2016-03-24 | 2016-12-06 | 원익홀딩스 |

| 34 | 국내 | 상표 | 2016-03-24 | 2016-12-06 | 원익홀딩스 |

| 35 | 국내 | 서비스표 | 2016-03-24 | 2017-03-29 | 원익홀딩스 |

| 36 | 국내 | 상표 | 2016-03-24 | 2017-01-06 | 원익홀딩스 |

| 37 | 국내 | 서비스표 | 2016-03-24 | 2016-12-06 | 원익홀딩스 |

| 38 | 국내 | 상표 | 2016-03-24 | 2016-12-06 | 원익홀딩스 |

| 39 | 국내 | 서비스표 | 2016-03-24 | 2017-03-29 | 원익홀딩스 |

| 40 | 국내 | 상표 | 2016-03-24 | 2017-01-06 | 원익홀딩스 |

| 41 | 국내 | 상표 | 2016-03-24 | 2017-03-29 | 원익홀딩스 |

| 42 | 국내 | 상표 | 2016-07-28 | 2017-07-07 | 원익홀딩스 |

| 43 | 국내 | 특허 | 2018-07-03 | 2019-05-13 | 가스 실린더 자동 결합 시스템 및 방법 |

| 44 | 국내 | 특허 | 2018-07-03 | 2019-05-13 | 가스 실린더 정렬 장치 및 방법 |

| 45 | 국내 | 특허 | 2018-07-03 | 2019-05-13 | 가스 실린더 비전 정렬 장치 및 방법 |

| 46 | 국내 | 특허 | 2018-07-03 | 2019-05-13 | 가스 실린더 자동 결합 장치 및 방법 |

| 47 | 국내 | 특허 | 2019-01-22 | 2020-08-20 | 가스실린더의 가스공급장치 |

| 48 | 국내 | 특허 | 2019-01-22 | 2020-12-11 | 가스실린더의 가스공급장치용 턴테이블 모듈 |

| 49 | 국내 | 특허 | 2019-01-22 | 2020-08-20 | 가스실린더의 가스공급장치용 밸브셔터모듈 |

| 50 | 국내 | 특허 | 2019-01-22 | 2020-08-20 | 가스실린더의 가스공급장치용 상부유닛 및 커넥터모듈의 체결/해제 방법 |

| 51 | 국내 | 특허 | 2019-01-22 | 2020-08-20 | 커넥터 모듈 및 가스실린더의 가스공급장치용 상부유닛 |

| 52 | 국내 | 특허 | 2019-01-22 | 2020-08-20 | 가스실린더의 가스공급장치용 상부유닛 |

| 53 | 국내 | 특허 | 2019-01-22 | 2020-08-20 | 가스실린더의 가스공급장치용 상부유닛 |

| 54 | 국내 | 특허 | 2020-01-14 | 2021-01-06 | 용접비드검사장치 |

| 55 | 국내 | 특허 | 2020-08-20 | 2021-03-24 | 습식 스크러버 및 습식 스크러버의 제어방법 |

| 56 | 국내 | 특허 | 2020-08-20 | 2021-02-25 | 습식 전기 집진기 |

[ 주요 종속회사의 내용 ]

■ 특수가스 판매 : 원익머트리얼즈

1. 사업의 개요

가. 업계 현황

(1) 업계 개황

(가) 반도체 업계

세계반도체시장통계기구 WSTS는 2020년 반도체 시장을 4,331억달러로 잠정집계하였으며, 2021년 시장규모는 전년대비 8.4% 성장한 4,694억 달러로 전망하였습니다. 역대 최대 성수기를 누렸던 2018년의 4,690억 달러에 버금가는 수치이며, 이에 따라 한국이 주도하고 있는 글로벌 메모리 시장 역시 13.3%라는 유의미한 성장률을 보일 것으로 예상됩니다.

국제반도체장비재료협회 SEMI는 2021년 실리콘 웨이퍼를 제외한 반도체용 소재 시장규모가 전년대비 약 4% 증가한 220억 달러로 완만한 상승세를 기록할 것으로 전망하였습니다.

(나) 디스플레이 업계

한국디스플레이산업협회 KDIA는 2020년 디스플레이 패널 시장 규모는 약 1,155억 달러였으며, 2021년은 이보다 소폭 상승한 1,205억 달러를 기록할 것으로 예상하였습니다. LCD 시장은 중국발 공급과잉 및 OLED와의 경쟁으로 인해 지속적인 패널가격 하락이 예상되었으나, 코로나19라는 변수로 인해 가격 하락세가 주춤하며 국내업체들에게도 수익원으로서의 역할이 연장되었습니다. 하지만 OLED로의 전환이라는 대세에는 큰 지장이 없을 것으로 보입니다. KDIA에 따르면 2020년 약 74%를 기록한 LCD 비중은 2026년 59%로 축소될 것으로 예상되며, OLED와 Micro LED의 시장규모가 점차 커질 것으로 보입니다.

(2) 업계 현황

(가) 특수가스 업계 현황

특수가스는 반도체, LCD, LED, 태양전지 및 AMOLED 등을 제조하는 공정용 소재로 사용되는 소재입니다. 시장 규모에 대해서는 조사기관과 분류에 따라 조금씩 차이를 보이지만, 2020년 반도체용 특수가스 시장규모는 일반적으로 약 40억 달러로 추정되고 있으며, 매년 대체로 3 ~ 5%의 증가율을 보일 것이라는 전망이 우세합니다. 팹 투자에 따라 시장변동폭이 큰 장비시장과는 달리 반도체 소재 시장은 팹 가동율에 따른 완만한 상승곡선을 그리고 있어 전망이 밝습니다.

(나) 시장경쟁 상황

일반 산업용가스가 범용성을 나타내는 것과 달리 전자용 특수가스 산업은 특정업체의 주문에 따라 비교적 소수 업체에 의해 제조되기 때문에 경쟁업체의 수 등 절대적 측면에서 산업 내 경쟁정도는 타 산업 대비 낮은 편입니다. 반면 동 시장은 과거로부터 글로벌 업체가 높은 시장점유율을 유지하고 있어 상대적으로 시장의 진입이 용이하지 않았던 것은 사실이나, 최근 반도체 생산공정의 필수적인 재료로서 대표적 특수가스인 N2O, NF3, WF6 등의 국내 생산이 증가하고, 지리적 이점 등 안정적인 생산기반을 확보한 국내업체에 대한 전방산업 고객사의 관심이 증가하고 있는 상황입니다.

나. 회사의 현황

(1) 시장의 특성

당사가 영위하는 전자재료용 특수가스의 수요분야는 크게 DRAM과 NAND Flash 등의 Memory 반도체를 생산하는 삼성전자 및 SK하이닉스 등의 종합반도체 회사를 중심으로, 삼성디스플레이, 동우화인켐 등 디스플레이 및 LED 제조회사로 분류할 수 있습니다.

| 고 객 군 | 고 객 사 |

|---|---|

| 반도체 | 삼성전자, SK하이닉스반도체, TSMC, DB하이텍, 매그나칩반도체 등 |

| FPD | 삼성디스플레이, BOE Group 등 |

| LED | 삼성전자 LED사업부 등 |

| 기타 | SK실트론 등 |

20nm 이하급의 초 미세화 공정을 통해 제품을 생산하고 있는 국내의 삼성반도체 및 SK하이닉스 등 당사의 주요 고객사들은 공정 안정화를 위해 엄격한 품질검증 및 품질관리 절차를 운영하고 있어 신규 경쟁자에게는 높은 진입장벽으로 작용하고 있습니다.

(2) 회사 성장과정

| 구 분 | 시장여건 | 생산 및 판매 활동 개요 |

영업상 주요전략 |

|

|---|---|---|---|---|

| 국 내 | 국 외 | |||

|

설립시 (2003년∼2005년) |

반도체 300mm Line 초기도입 SK하이닉스 |

IT 경기회복 및 모바일, 디지털가전시장 회복

|

- 삼성전자 PH3 혼합가스 공급개시 - N2O, NH3, SF6 등 특수가스 삼성전자 및 SK하이닉스에 공급개시 - LED用 7N NH3 생산개시 - GeH4 혼합가스, C3H6 시제품 공급 |

- 국내 모든 반도체업체 등록 - 수입제품에 대한 국산화 대체 - R&D向 신규제품 공급확대로 차세대 품목 선점 - FPD 및 LED 업계向 제품공급을 위한 제품 Line up |

|

성장기 (2006년~2014년) |

12“ Flash Memory Line 및 7세대 LCD Line 본격가동 AMOLED 양산개시 및 본격화 |

IT 성장 가속화 윈도우비스타 기대감으로 반도체 경기의 LCD Panel 가격 회복 |

- 반도체 business 역량강화 및 주력제품의 공급확대 - 세계 최고수준의 분석기술 확보 - 삼성전자 NO 공급개시 - 삼성LCD 및 삼성모바일디스플레이 공급개시 - 30nm급 차세대 Device 개발用 신규소재 공급개시 - Mobile 및 Graphic Dram 생산용 BF3 공급확대 |

- FPD 및 LED 업계 M/S 확대를 위한 전략적 공략 - 반도체업계 안정적 공급주력 - 원가경쟁력 확보를 위한 생산 System 최적화 - LED 시장의 NH3 국산화 대체 및 공급용 대형 - 차세대 TFPV SiGe Tandem 공정개발用 Source |

|

현 재 |

중소형 AMOLED 성장세 지속 |

Global 경기침체

|

- 삼성모바일디스플레이 AMOLED Line 공급확대 |

- 반도체 고객요구 적극 대응 - FPD, LED M/S 확대를 통한 고객군 다양화 추진 - 차세대 공정用 특화제품 개발을 통한 성장동력 발굴 - 품질조직 강화 및 분석시스템 개선 |

(3) 회사의 영업 및 생산

한국의 특수가스 산업은 1975년 삼성전자 반도체의 설립이후 일부 다국적 특수가스 회사를 중심으로 대부분의 특수가스를 수입하여 단순히 공급만하는 형태로 진행되어 왔으며, 당사의 사업개시년도인 2002년경에도 많은 부분의 특수가스를 수입에 의존하였으며, 국내에 생산기지를 갖춘 전문화된 특수가스 회사 또한 그 수가 극히 제한되어 있었습니다.

당사는 2003년 PH3 혼합가스를 비롯한 수종의 반도체 공정용 특수가스를 국산화하여 삼성전자 및 SK하이닉스를 비롯한 국내 대부분의 반도체 회사에 공급 개시를 필두로, 그간 수입에 의존하던 제품들을 당사의 독자적인 기술개발을 통해 점차적으로 국산화에 성공함은 물론 반도체 산업의 원가절감을 통한 국가 경쟁력 향상에 지속적으로 기여한 바 크다고 할 수 있습니다. 기존의 DRAM 및 2D NAND Flash용 특수가스 공급기반을 바탕으로 최근 3D NAND 양산투자 확대에 따라 공급물량이 증대하고 있으며 반도체 이외에도 삼성디스플레이에 N2O, NH3를 비롯한 10여종의 공정용 특수가스를 AMOLED 개발 초기부터 공급개시하여 현재까지 안정적인 공급과 높은 M/S를 확보하고 있습니다.

(4) 신규사업 등의 내용 및 전망

당사는 신규시설 투자 등 반도체 기술 변화(미세화, 3D 적층화) 및 고객사 신규라인 증설에 신속하게 대응하고 있습니다. 그런 일련의 과정으로 R&D 역량 강화, 설비 자동화를 통한 효율 증대, 스마트플랜트 구축, 분석시스템 고도화 등에 집중 투자하고 있습니다. 이를 통한 제품 비중 증대 및 신규시장 진입을 가속화하고 있으며, 해외시장 개척 및 확대에도 노력하고 있습니다.

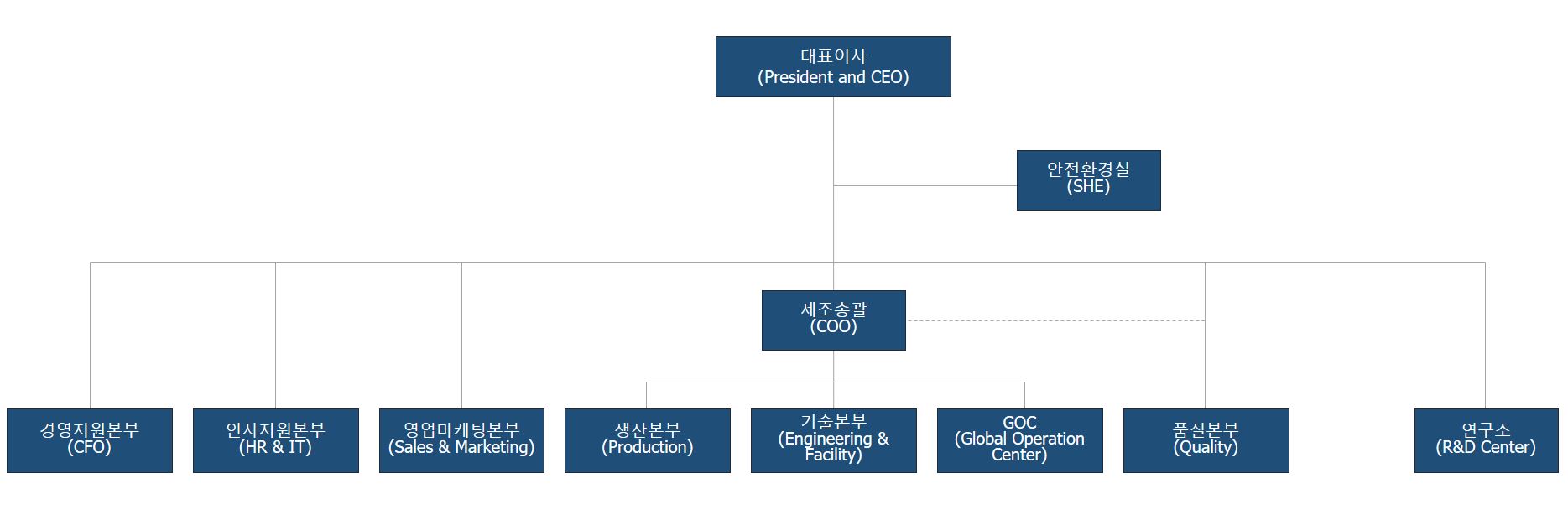

(5) 조직도

|

|

2021조직도 |

2. 주요 제품 등에 관한 사항

가. 주요 제품 등의 현황 (별도기준)

| (단위: 백만원) |

| 제 품 | 생산(판매) 개시일 |

용도 및 특징 | 2021년 1분기 (제16기) 매출액(비율) |

|---|---|---|---|

| NH3 (암모니아) |

2004년 1월 | ◇ 반도체, LCD, 결정계 태양전지 및 LED 제조공정에 사용되는 가스 - 순도 99.9995% ~ 99.99999% - 반도체, LCD 및 결정계 태양전지 공정에서는 모노실란(SiH4)과 결합하여 실리콘 나이트라이드(Si3N4)의 절연막을 증착시키는데 사용되며, LED제조공정에서는 트리메틸갈륨(TMGa)과 결합하여 질화갈륨(GaN)막질을 증착시키는데 사용 됩니다 - LED 제조공정에서는 최고순도인 99.99999%의 순도가 요구됩니다. |

49,613 (75.41%) |

| CO2 (이산화탄소) |

2014년 2월 | ◇ 반도체 제조공정 중 Cleaning 및 Photo Immersion 공정에 사용되는 가스 - 순도 99.999%, 99.95% - 고순도 CO2 (99.999%)는 Chemical bubble 또는 O3 발생용으로 사용되나, 저순도 CO2 (99.95%)는 Device 미세화에 따른 공정 개선 목적으로 Wafer Cleaning 공정에 사용되며, Photo Immersion 공정에도 사용되는 가스입니다. |

|

| N2O (아산화질소) |

2003년 3월 | ◇ 반도체, LCD 및 AMOLED 제조공정 중 증착공정에 사용되는 가스 - 순도 99.9995% - 반도체, LCD 및 AMOLED 공정에서 모노실란(SiH4)과 결합하여 실리콘옥사이드 (SiO2)의 산화막을 증착시키는데 사용되는 가스입니다. - 전자산업의 용도 이외에 저순도 N2O는 의료용 마취제로도 사용됩니다. |

|

| GeH4 (사수소화 게르마늄) |

2004년 2월 | ◇ 반도체, LCD 및 박막형 태양전지의 실리콘게르마늄(SiGe)막 형성용 가스 - 순도 99.999% - 게르마늄(Ge)은 실리콘(Si)과 구조적으로 유사한 동일 족의 원소이며, 대부분 모노실란(SiH4)와 결합하여 실리콘게르마늄(SiGe) 형태로 증착되는 가스 입니다. - 증착된 막질이 실리콘(Si) 단독으로 사용한 것과 유사한 구조와 성능을 가지고 있으나, 전기전도도 측면 및 불순물 확산방지 측면에서 탁월한 특성을 나타냅니다. |

|

| Si2H6 (디실란) |

2006년 4월 | ◇ 반도체 제조공정 중 Diffusion(확산) 및 CVD 공정에 사용되는 가스 - 순도 99.998% - 반도체 Device의 미세화로 인해 기존의 모노실란(SiH4)으로 구현이 불가능한 공정에 실리콘 증착 으로 사용되는 신규 소재입니다. - 모노실란(SiH4) 가스대비 반응온도, 증착속도, 접촉면의 거칠기 등에서 탁월한 성능을 보이는 가스입니다. |

|

| Xe | 2018년 7월 |

◇ 반도체 제조공정 중 식각(Etching) 공정에 사용되는 가스 - 순도 99.999% - 공기중 포함된 미량의 원소로 Rare gas로 분류되는 비활성 기체 - 반도체 공정중, 높은 선택비로 식각 (Ethcing)하기 위해 사용되는 특수 가스 |

|

| F2 Mix | 2009년 11월 | ◇ 반도체 증착장비 세정(Cleaning)에 사용되는 가스 - 순도 99.9% 이상 - 반도체 Decive 미세화에 따라 기존 Wet cleaning에서 F2 Mix Dry Cleaning 공정 채택률 증가전망 |

|

| C4F8 | 2005년 1월 | ◇ 반도체 및 Display 제조공정 중 에칭(Etching)에 사용되는 가스 - 순도 99.999% 이상 - 전통적으로 산화막 식각공정에 사용되는 특수가스로 Device 미세화에 따라 에칭용 가스의 적용공정 |

|

| CH2F2 | 2005년 1월 | ◇ 반도체 및 Display 제조공정 중 에칭(Etching)에 사용되는 가스 - 순도 99.99% 이상 - 전통적으로 질화막 식각공정에 사용되는 특수가스로 Device 미세화에 따라 에칭용 가스의 적용공정 |

|

| 기타 가스매출 | 16,171 (24.58%) | ||

| 가스매출 소계 | 65,784 (99.99%) | ||

| 기 타 매 출 | 9 (0.01%) | ||

| 합 계 | 65,793 (100.00%) | ||

주) CO2의 경우 제·상품 매출액 합계입니다.

주) 별도기준으로 작성되었습니다.

나. 주요 제품 등의 가격변동 추이

(1) 연도별 가격변동 추이

| (단위 : 백만원) |

| 유형 | 품목 | 2021년 1분기 (제16기) |

2020년 (제15기) |

2019년 (제14기) |

|

|---|---|---|---|---|---|

| 금 액 | 금 액 | 금 액 | |||

| 제품 |

N2O,C4F8, NH3,F2 Mix |

수출 | 4,277 | 19,016 | 15,477 |

| 국내 | 17,389 | 75,066 | 70,226 | ||

| 소계 | 21,666 | 94,082 | 85,703 | ||

| 기타 | 수출 | 5,019 | 12,710 | 4,878 | |

| 국내 | 12,503 | 55,822 | 40,605 | ||

| 소계 | 17,522 | 68,532 | 45,483 | ||

| 소 계 | 39,188 | 162,614 | 131,186 | ||

| 상품 | Si2H6,GeH4, CO2,CH2F2 |

수출 | 1,936 | 15,405 | 11,604 |

| 국내 | 19,733 | 68,739 | 64,643 | ||

| 소계 | 21,669 | 84,144 | 76,247 | ||

| 기타 | 수출 | 976 | 4,119 | 2,047 | |

| 국내 | 3,951 | 17,403 | 12,340 | ||

| 소계 | 4,927 | 21,522 | 14,387 | ||

| 소 계 | 26,596 | 105,666 | 90,634 | ||

| 기타 | 가스 공급 시설 |

수출 | - | - | - |

| 국내 | - | - | - | ||

| 소계 | - | - | - | ||

| 기타 | 수출 | - | 273 | - | |

| 국내 | 9 | 36 | - | ||

| 소계 | 9 | 309 | - | ||

| 소 계 | 9 | 309 | - | ||

| 합 계 | 수출 | 12,208 | 51,523 | 33,302 | |

| 국내 | 53,585 | 217,066 | 188,518 | ||

| 소계 | 65,793 | 268,589 | 221,820 | ||

주) 별도기준으로 작성되었습니다.

주) 품목별 가격은 영업비밀이므로 공시대상 주요 품목과 기타 품목 및 기타 매출로 구분하여 연도별 매출금액 합계를 기재하였습니다.

3. 주요 원재료에 관한 사항

가. 매입현황

| (단위 : 백만원) |

| 매입유형 | 품 목 | 구 분 | 2021년 1분기 (제16기) |

2020년 (제15기) |

2019년 (제14기) |

|---|---|---|---|---|---|

| 원재료 |

NH3, N2O, CO2, C4F8 |

국 내 | 2,822 | 11,191 | 9,719 |

| 수 입 | 2,568 | 11,731 | 11,013 | ||

| 소 계 | 5,390 | 22,922 | 20,732 | ||

| 상품 / 기타 | 국 내 | 12,657 | 39,433 | 25,727 | |

| 수 입 | 13,949 | 67,696 | 58,177 | ||

| 소 계 | 26,606 | 107,129 | 83,905 | ||

| 합 계 | 국 내 | 15,479 | 50,623 | 35,446 | |

| 수 입 | 16,517 | 79,427 | 69,191 | ||

| 합 계 | 31,997 | 130,051 | 104,637 | ||

주) 연도별 금액 합계를 기재하였습니다.

주) 상품/기타에는 상품 및 원재료 기타가 포함된 금액입니다.

4. 생산 및 설비에 관한 사항

가. 생산능력 및 생산능력의 산출 근거

| (단위 : kg) |

| 제품 품목명 |

구 분 | 2021년 1분기 (제16기) |

2020년 (제15기) |

2019년 (제14기) |

|---|---|---|---|---|

| 수량 | 수량 | 수량 | ||

| N2O 외 3품목 |

생산능력 | 4,363,250 | 15,612,720 | 15,486,000 |

| 생산실적 | 2,859,589 | 11,413,212 | 10,774,097 | |

| 가 동 율 | 65.54% | 73.10% | 69.57% |

* 생산능력(Capa)은 연간 Capa 기준이며, 생산실적은 일평균 8시간 작업 기준임.

나. 생산설비에 관한 사항

(1) 현황 (별도기준)

| (단위 : 천원) |

| 소유형태 | 자산별 | 기초장부가액 | 당기증가 | 당기감소 | 당기상각 | 당기손상 | 기말장부가액 | 비고 |

|---|---|---|---|---|---|---|---|---|

| 자가 | 토지 | 44,929,896 | 752,112 | - | - | - | 45,682,008 | - |

| 자가 | 건물 | 51,849,434 | - | (752,112) | (276,718) | - | 50,820,604 | - |

| 자가 | 구축물 | 3,996,853 | - | - | (41,470) | - | 3,955,383 | - |

| 자가 | 기계장치 | 42,909,635 | 441,679 | - | (2,485,823) | - | 40,865,491 | - |

| 자가 | 차량운반구 | 2,913,134 | 1,092,428 | (47,965) | (343,345) | - | 3,614,252 | - |

| 자가 | 공구와기구 | 16,212,233 | 1,560,292 | (807,959) | (1,516,222) | - | 15,448,344 | - |

| 자가 | 집기비품 | 2,296,200 | 64,697 | - | (252,515) | - | 2,108,382 | - |

2) 설비의 신설 및 매입계획

보고서 제출일 기준 현재, 진행중인 투자

| 구 분 | 투자기간 | 투자대상 | 투자효과 | 비 고 |

|---|---|---|---|---|

| 건물 및 설비투자 | 2021.01~2021.12 | 건물 및 기계장치 등 | R&D 및 Plant Capa 증설 등 | R&D 목적 및 수요 증가에 따른 Capa 증설 등 |

주) 상세 투자 내역은 영업비밀로 기재 생략

5. 매출에 관한 사항

가. 매출실적 (별도기준)

| (단위 : 백만원) |

| 유형 | 품목 | 2021년 1분기 (제16기) |

2020년 (제15기) |

2019년 (제14기) |

|

|---|---|---|---|---|---|

| 금 액 | 금 액 | 금 액 | |||

| 제품 |

N2O,C4F8, NH3,F2 Mix |

수출 | 4,277 | 19,016 | 15,477 |

| 국내 | 17,389 | 75,066 | 70,226 | ||

| 소계 | 21,666 | 94,082 | 85,703 | ||

| 기타 | 수출 | 5,019 | 12,710 | 4,878 | |

| 국내 | 12,503 | 55,822 | 40,605 | ||

| 소계 | 17,522 | 68,532 | 45,483 | ||

| 소 계 | 39,188 | 162,614 | 131,186 | ||

| 상품 | Si2H6,GeH4, CO2,CH2F2 Laser MIX |

수출 | 1,936 | 15,405 | 11,604 |

| 국내 | 19,733 | 68,739 | 64,643 | ||

| 소계 | 21,669 | 84,144 | 76,247 | ||

| 기타 | 수출 | 976 | 4,119 | 2,047 | |

| 국내 | 3,951 | 17,403 | 12,340 | ||

| 소계 | 4,927 | 21,522 | 14,387 | ||

| 소 계 | 26,596 | 105,666 | 90,634 | ||

| 기타 | 가스 공급 시설 |

수출 | - | - | - |

| 국내 | - | - | - | ||

| 소계 | - | - | - | ||

| 기타 | 수출 | - | 273 | - | |

| 국내 | 9 | 36 | - | ||

| 소계 | 9 | 309 | - | ||

| 소 계 | 9 | 309 | - | ||

| 합 계 | 수출 | 12,208 | 51,523 | 33,302 | |

| 국내 | 53,585 | 217,066 | 188,518 | ||

| 소계 | 65,793 | 268,589 | 221,820 | ||

주) 별도기준으로 작성되었습니다.

주) 품목별 가격은 영업비밀이므로 공시대상 주요 품목과 기타 품목 및 기타 매출로 구분하여 연도별 매출금액 합계를 기재하였습니다.

나. 주요 매출처 등 현황

당사 매출액의 10% 이상을 차지하는 고객별 매출금액은 다음과 같습니다.

| (단위 : 백만원) |

| 매출처 | 2021년 1분기 (제16기) |

2020년 (제15기) |

|---|---|---|

| A사 | 41,016 | 176,144 |

다. 수주현황

- 해당사항 없습니다.

6. 판매경로

가. 판매조직

전자재료용 특수가스 시장은 일반 산업과 달리 특정고객만을 위한 전담 영업 및 제품개발이 이루어져야 하는 특수 시장입니다. 따라서 당사도 고객의 특성에 맞추어 국내영업팀, 해외영업팀으로 전문화 및 고객에 특화된 영업조직을 운영하고 있습니다. 국내/해외영업팀에서는 기존 고객사의 M/S 유지 및 확대에 주력하여 기존 확보된 시장을 굳건히 유지 및 확장 시키는데 주력하고 있으며, 중국 반도체 및 디스플레이 업체들의 Fab 가동율 증가에 대비하여 판로 확대를 준비하고 있습니다.

나. 판매경로

전자재료용 특수가스는 고압가스로 분류되어 고압가스안전관리법의 규정에 준하여 모든 물류 System의 기반하에 운송 및 납품이 이루어지고 있습니다. 따라서 삼성전자를 비롯한 국내외 모든 반도체, FPD 및 LED 업계에는 관련 규정을 준수할 수 있는 외부 전문 물류업체를 통해 고객사 저장소에 공급하는 방식으로 운영되고 있습니다.

다. 판매전략

당사는 고객사의 기술개발 Roadmap에 맞추어 신규수요가 예상되는 제품에 대한 개발과 고객사 생산 Line의 증설 등으로 인하여 발생되는 수요 증대에 따라, 안정적인 공급대응을 위한 품질개선 및 특수가스 제품 생산성 증대에 집중하여 당사의 모든 역량을 극대화 하고 있습니다. 또한 고객사와의 지속적인 기술교류를 통해 고객의 Needs를 사전에 파악하여 수시로 대응전략을 재설정하고 있으며, 제품의 경쟁력 향상을 위해 생산공정의 최적화, 원부자재 구매단가의 인하 등을 통해 경쟁사와의 단가경쟁에서 차별화를 확보하기 위한 부단한 노력을 하고 있습니다. 현재 반도체, FPD 제조사와 차세대 공정개발을 위한 다양한 신소재에 대한 공동개발을 진행하고 있으며, 해외 Business partner와 지속적인 교류 및 협력을 진행하고 있습니다. 또한 장비회사와의 공정 및 소재 공동개발은 향후 잠재적 시장에 대한 조기 대응뿐만 아니라, 해당 장비공정의 양산도입 시 특정소재에 대한 고객사의 시장선점 효과 등 경쟁적 소재시장에서 월등한 우위를 영위할 수 있다는 장점이 있습니다.

7. 시장위험과 위험 관리

< 연결기준>

가. 재무위험관리요소

회사는 여러 활동으로 인하여 시장위험(환위험, 가격위험, 공정가치이자율위험 및 현금흐름이자율위험), 신용위험 및 유동성 위험과 같은 다양한 금융위험에 노출되어 있습니다. 회사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

나. 시장위험

(1) 외환위험

회사는 외화차입금 및 기능통화와 다른 수입과 지출에 따른 환율변동위험에 노출되어 있으며, 주요 위험은 USD와 JPY에 집중되어 있습니다. 한편, 회사는 외화로 표시된 채권과 채무에 대한 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

(2) 가격위험

보고기간 종료일 현재 보유한 당기손익-공정가치금융자산으로 분류되는 지분증권과 관련하여 가격위험에 노출된 금액은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당 분기말 | 전기말 |

|---|---|---|

| 당기손익-공정가치금융자산 | 11,337,383 | 10,866,631 |

다. 신용위험

신용위험은 거래상대방의 채무불이행 및 계약불이행으로 인하여 보유하고 있는 자산포트폴리오로부터 손실을 입을 위험입니다. 신용위험은 대여금 및 수취채권 등으로부터 발생하고 있습니다.

라. 유동성 위험

(1) 유동성위험 일반

유동성위험이란 자금의 조달 및 운용 기간의 불일치 또는 예기치 않은 자금의 유출 등으로 자금부족 사태가 발생하여 지급불능 상태에 직면하거나, 자금의 부족을 해소하기 위한 고금리 차입부채의 조달 또는 보유자산의 불리한 매각 등으로 손실을 입을수 있는 위험을 의미합니다.

회사는 유동성위험과 관련하여 모든 금융자산, 부채 등을 포함하여 계약상 만기분석을 3개월 이하, 3개월 초과 ~ 1년 이하, 1년 초과 ~ 5년 이하, 5년 초과와 같이 4구간으로 나누어 공시합니다.

(2) 비파생금융부채의 계약만기구조

보고기간 종료일 현재 회사의 비파생금융부채에 대한 계약상 잔존만기에 대한 상세내역은 다음과 같습니다. 금융부채의 할인하지 않은 현금흐름을 기초로 회사가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성되어 있으며, 원금 및 이자의 현금흐름을 포함하고 있습니다.

<당 분기말>

| (단위 : 천원) |

| 구 분 | 3개월 이하 | 3개월 초과 ~ 1년 이하 |

1년 초과 ~ 5년 이하 |

5년 초과 | 합 계 |

|---|---|---|---|---|---|

| <금융부채> | |||||

| 매입채무 | 12,398,609 | - | - | - | 12,398,609 |

| 미지급금 | 10,762,547 | - | - | - | 10,762,547 |

| 단기차입금 | - | 28,520,169 | - | - | 28,520,169 |

| 유동성장기차입금 | - | 23,777 | - | - | 23,777 |

| 장기미지급금 | - | - | 126,537 | - | 126,537 |

| 임대보증금 | - | - | 150,300 | - | 150,300 |

| 리스부채 | 64,007 | 190,222 | 409,375 | - | 663,604 |

| 장기차입금 | - | - | 298,125 | - | 298,125 |

| 합 계 | 23,225,163 | 28,734,168 | 984,337 | - | 52,943,668 |

<전기말>

| (단위 : 천원) |

| 구 분 | 3개월 이하 | 3개월 초과 ~ 1년 이하 |

1년 초과 ~ 5년 이하 |

5년 초과 | 합 계 |

|---|---|---|---|---|---|

| <금융부채> | |||||

| 매입채무 | 12,018,946 | - | - | - | 12,018,946 |

| 미지급금 | 11,776,589 | - | - | - | 11,776,589 |

| 단기차입금 | - | 27,433,158 | - | - | 27,433,158 |

| 유동성장기차입금 | - | 22,596 | - | - | 22,596 |

| 장기미지급금 | - | - | 124,983 | - | 124,983 |

| 기타금융부채 | - | - | 150,300 | - | 150,300 |

| 장기차입금 | - | - | 291,949 | 291,949 | |

| 리스부채 | 62,723 | 168,044 | 294,052 | - | 524,819 |

| 합 계 | 23,858,258 | 27,623,798 | 861,284 | - | 52,343,340 |

마. 자본위험관리

연결회사의 자본관리목적은 건전한 자본구조를 유지하는데 있습니다. 연결회사는 자본관리지표로 부채비율을 이용하고 있습니다. 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 연결재무제표의 공시된 금액을 기준으로 계산합니다.

보고기간 종료일 현재 회사의 부채비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당 분기말 | 전기말 |

|---|---|---|

| 총부채 | 61,242,861 | 61,495,881 |

| 총자본 | 348,372,822 | 338,613,305 |

| 부채비율 | 17.58% | 18.16% |

<별도기준>

가. 재무위험관리요소

회사는 여러 활동으로 인하여 시장위험(환위험, 가격위험, 공정가치이자율위험 및 현금흐름이자율위험), 신용위험 및 유동성 위험과 같은 다양한 금융위험에 노출되어있습니다. 회사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

나. 시장위험

(1) 외환위험

회사는 외화차입금 및 기능통화와 다른 수입과 지출에 따른 환율변동위험에 노출되어 있으며, 주요 위험은 USD와 JPY에 집중되어 있습니다. 한편, 회사는 외화로 표시된 채권과 채무에 대한 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

(2) 가격위험

보고기간 종료일 현재 보유한 당기손익-공정가치금융자산으로 분류되는 지분증권과 관련하여 가격위험에 노출된 금액은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당 분기말 | 전기말 |

|---|---|---|

| 당기손익-공정가치금융자산 | 11,337,383 | 10,988,216 |

다. 신용위험

신용위험은 거래상대방의 채무불이행 및 계약불이행으로 인하여 보유하고 있는 자산포트폴리오로부터 손실을 입을 위험입니다. 신용위험은 대여금및수취채권 등으로부터 발생하고 있습니다.

라. 유동성 위험

(1) 유동성위험 일반

유동성위험이란 자금의 조달 및 운용 기간의 불일치 또는 예기치 않은 자금의 유출 등으로 자금부족 사태가 발생하여 지급불능 상태에 직면하거나, 자금의 부족을 해소하기 위한 고금리 차입부채의 조달 또는 보유자산의 불리한 매각 등으로 손실을 입을수 있는 위험을 의미합니다.

회사는 유동성위험과 관련하여 모든 금융자산, 부채 등을 포함하여 계약상 만기분석을 3개월 이하, 3개월 초과 ~ 1년 이하, 1년 초과 ~ 5년 이하, 5년 초과와 같이 4구간으로 나누어 공시합니다.

(2) 비파생금융부채의 계약만기구조

보고기간 종료일 현재 회사의 비파생금융부채에 대한 계약상 잔존만기에 대한 상세내역은 다음과 같습니다. 금융부채의 할인하지 않은 현금흐름을 기초로 회사가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성되어 있으며, 원금 및 이자의 현금흐름을 포함하고 있습니다.

| <당 분기말> (단위 : 천원) |

| 구 분 | 3개월 이하 | 3개월 초과 ~ 1년 이하 |

1년 초과 ~5년 이하 |

5년 초과 | 합 계 |

|---|---|---|---|---|---|

| <금융부채> | |||||

| 매입채무 |

11,384,348 | - | - | - | 11,384,348 |

| 미지급금 | 9,500,495 | - | - | - | 9,500,495 |

| 장기미지급금 | - | - | 126,537 | - | 126,537 |

| 임대보증금 | - | - | 150,300 | - | 150,300 |

| 유동성금융보증계약 | 30,848 | - | - | - | 30,848 |

|

유동성리스부채 |

52,434 | 155,502 | - | - | 207,936 |

| 리스부채 | - | - | 292,340 | - | 292,340 |

| 합 계 | 20,968,125 | 155,502 | 569,177 | - | 21,692,804 |

| <전기말> (단위 : 천원) |

| 구 분 | 3개월 이하 | 3개월 초과 ~ 1년 이하 |

1년 초과 ~5년 이하 |

5년 초과 | 합 계 |

|---|---|---|---|---|---|

| <금융부채> | |||||

| 매입채무 |

11,346,374 | - | - | - | 11,346,374 |

| 미지급금 | 10,507,035 | - | - | - | 10,507,035 |

| 유동성금융보증계약 | - | 9,011 | - | - | 9,011 |

| 장기미지급금 | - | - | 124,983 | - | 124,983 |

| 기타금융부채 | - | - | 150,300 | - | 150,300 |

| 리스부채 | 49,023 | 133,622 | 169,590 | - | 352,235 |

| 합 계 | 21,902,432 | 142,633 | 444,873 | - | 22,489,938 |

마. 자본위험관리

회사의 자본관리목적은 건전한 자본구조를 유지하는데 있습니다. 회사는 자본관리지표로 부채비율을 이용하고 있습니다. 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 재무제표의 공시된 금액을 기준으로 계산합니다.

보고기간 종료일 현재 회사의 부채비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당 분기말 | 전기말 |

|---|---|---|

| 총부채 | 31,168,681 | 30,998,910 |

| 총자본 | 350,303,941 | 342,317,944 |

| 부채비율 | 8.90% | 9.06% |

8. 파생상품거래 현황

- 해당사항 없음

9. 경영상의 주요계약 등

| 계약 상대방 | 계약일 | 계약기간 | 계약내용 |

|---|---|---|---|

| 세종특별자치시 | 2010.03.23 | - | 세종특별자치시 전의면 제2사업장 공장부지 확보의 건 |

| Air Liquide Advanced Materials |

2010.11.26 | 가동일 이후 7년째 되는 날까지 | 당사 제2사업장에 GeH4 제조공장을 구축하여 생산하며, 당사는 계약기간 동안 한국시장에서 독점적 판매권을 가집니다. |

| Wonik Materials North America(미) (구 Nova-kem,LLC.) |

2014.09.25 | - | 당사는 사업영역을 확장하기 위하여 Precursor(전구체)의 제조 및 판매를 하고 있는 미국에 소재한 NOVA-KEM,LLC.(노바켐유한책임회사)의 지분(50.7%)을 171억에 취득하는 계약을 체결하였습니다. |

| 2018.01.09 | - | 당사는 Wonik Materials North America의 잔여지분(49.3%)을 취득하는 계약을 체결하였습니다. | |

| 삼보종합건설(주) (주)한국종합건설 |

2015.04.16 | - | 청주시 청원구 오창읍 양청리 위치한 토지 취득의 건 (약 15,020평) |

| 삼보종합건설(주) (주)한국종합건설 충청북도 |

2017.3.21 | - | 청주시 청원구 오창읍 양청리 위치한 토지 취득의 건 (약 20,900평) |

10. 연구개발활동

가. 연구개발 담당조직

|

|

연구소 |

나. 연구개발 인력현황

| (단위 : 명) |

| 구분 | 인원 | 연구내용 |

|---|---|---|

| 연구소 | 43 | 반도체 및 디스플레이용 특수가스 및 기타 산업가스 연구 |

다. 연구개발 비용

| (단위 : 천원) |

| 구 분 | 2021년 1분기 (제16기) |

2020년 (제15기) |

2019년 (제14기) |

|

|---|---|---|---|---|

| 자산처리 | 해당사항 없음 | |||

| 비용처리 | 제조원가 | - | - | - |

| 판관비 | 2,152,148 | 9,047,190 | 6,732,130 | |

| 합계 | 2,158,148 | 9,047,190 | 6,732,130 | |

| (매출액 대비 비율) | 3.27% | 3.37% | 3.03% | |

라. 연구개발 실적

- 최근 3사업 연도중 연구개발 실적은 다음과 같습니다.

| NO | 연구과제 | 결과 | 기대효과 | 연구기관 | 비고 |

|---|---|---|---|---|---|

| 1 | AMOLED용 Etching Gas개발 | 개발완료 | - AMOLED용 Ethcing Gas개발 등 | 연구소 | 국책과제 |

| 2 | NH3 개질 수소 발생 시스템 | 개발완료 | - 차세대 수소 연료 및 수소전기차량 적용 | 연구소 | 국책과제 |

| 3 | ELA用 Rare Gas Mix 기술 개발 | 개발완료 | - 반도체向 Excimer & FPD向 Annealing用 Rare Gas의 Mix 기술 개발 등 | 연구소 | 국책과제 |

마. 향후 연구개발 계획

당사의 연구소(연구인력 43명)에서는 반도체 및 디스플레이용 특수가스를 연구개발하고 있으며, 전구체 Precursor 및 기타 산업가스도 연구개발 진행중에 있습니다.

11. 그 밖에 투자의사결정에 필요한 사항

가. 지적재산권 보유 현황

제출일 현재 지적재산권의 현황을 요약하면 다음과 같으며, 구체적인 내용은 후술하는 바와 같습니다.

| 구분 | 등록 | 합계 |

|---|---|---|

| 특허권 | 35 | 35 |

| 상표권 | 1 | 1 |

| 디자인 | 2 | 2 |

| 번호 | 구분 | 내용 | 출원일 | 등록일 | 주무관청 |

|---|---|---|---|---|---|

| 1 | 상표권 | WIMCO | 2009-11-25 | 2011-08-08 | 특허청(상표권 등록) |

| 2 | 특허권 | 고순도 암모니아의 대용량 정제 방법 | 2005-10-31 | 2006-05-23 | 특허청 |

| 3 | 특허권 | 육불화황을 대용량 고순도로 정제하는 방법 | 2005-11-10 | 2006-05-23 | 특허청 |

| 4 | 특허권 | 반도체용 고순도 일산화질소 정제장치와 이를 이용한 정제방법 | 2006-12-15 | 2007-07-05 | 특허청 |

| 5 | 특허권 | 반도체용 고순도 일산화질소 정제장치와 이를 이용한 정제방법 | 2007-03-23 | 2010-12-14 | 국제특허(PCT) |

| 6 | 특허권 | 화학용액 저장탱크의 구조 | 2007-08-28 | 2007-12-27 | 특허청 |

| 7 | 특허권 | 불소가스 불순물 분석 장치 | 2009-03-03 | 2011-03-23 | 특허청 |

| 8 | 특허권 | 황화카보닐의 합성방법 및 합성반응장치 | 2009-06-15 | 2010-01-15 | 특허청 |

| 9 | 특허권 | 고순도 일산화질소의 제조장치 | 2009-10-06 | 2010-08-11 | 특허청 |

| 10 | 특허권 | 일산화질소 분석장치 | 2009-10-06 | 2010-11-04 | 특허청 |

| 11 | 특허권 | 고순도 일산화질소 제조용 반응장치 | 2009-10-06 | 2010-08-11 | 특허청 |

| 12 | 특허권 | 고순도 암모니아의 충전방법 및 그 장치 | 2011-04-01 | 2012-11-28 | 특허청 |

| 13 | 특허권 | 고순도 암모니아 회수기 및 이를 이용한 고순도 암모니아 회수장치 | 2011-04-04 | 2013-09-10 | 특허청 |

| 14 | 특허권 | 고순도 헥사플루오르프로필렌 정제장치 | 2011-04-05 | 2012-10-31 | 특허청 |

| 15 | 특허권 | 고순도 헥사플루오르프로필렌 정제방법 | 2011-04-05 | 2012-10-31 | 특허청 |

| 16 | 특허권 | 고순도 헥사플루오르프로필렌 정제용기 | 2011-04-05 | 2012-10-31 | 특허청 |

| 17 | 특허권 | 펜타플루오로에틸요오다이드의 정제방법 | 2012-02-28 | 2013-02-19 | 특허청 |

| 18 | 특허권 | 플루오르화붕소의 정제장치 | 2012-02-28 | 2012-11-12 | 특허청 |

| 19 | 특허권 | 플루오르화붕소의 정제방법 | 2012-02-29 | 2012-11-12 | 특허청 |

| 20 | 특허권 | 암모니아 보란의 합성 시스템 및 이를 이용한 암모니아 보란의 제조방법 | 2012-09-04 | 2013-04-11 | 특허청 |

| 21 | 특허권 | 헥사플루오르프로필렌옥사이드 고순도 정제방법 | 2013-05-22 | 2014-08-19 | 특허청 |

| 22 | 특허권 | 암모니아 보란의 연속 합성 공정 시스템 및 이를 이용한 암모니아 보란의 제조방법 | 2013-10-16 | 2015-11-05 | 특허청 |

| 23 | 특허권 | 초임계 유체를 이용한 암모니아보란의 재생방법 | 2015-01-19 | 2016-07-08 | 특허청 |

| 24 | 특허권 | 초임계 유체를 이용한 암모니아보란의 재생시스템 | 2015-01-19 | 2016-07-08 | 특허청 |

| 25 | 특허권 | 테트라플루오르메탄의 고순도 정제방법 | 2015-09-25 | 2020-02-03 | 특허청 |

| 26 | 특허권 | 디보란 정제장치 및 정제방법 | 2016-04-05 | 2017-11-14 | 특허청 |

| 27 | 특허권 | 암모니아 흡착 장치 | 2016-09-26 | 2018-09-20 | 특허청 |

| 28 | 특허권 | 암모니아 발생 및 방출 장치 | 2016-09-26 | 2019-05-26 | 특허청 |

| 29 | 특허권 | 플루오르화붕소 정제방법 | 2017-01-24 | 2018-06-12 | 특허청 |

| 30 | 특허권 | 저온에서의 실리콘 함유 박막 형성방법 | 2017-01-25 | 2018-12-28 | 특허청 |

| 31 | 특허권 | 의료용 및 초고순도 아산화질소 합성 및 정제시스템 및 그 시스템의 운전을 위한 최적화 적용방법 | 2017-03-03 | 2017-12-05 | 특허청 |

| 32 | 특허권 | 반도체 제조 공정용 건식 세정가스 및 이를 사용하는 세정방법 | 2017-12-15 | 2019-09-06 | 특허청 |

| 33 | 특허권 | 이중치환 사이클로펜타디엔 화합물, 유기금속 화합 | 2018-08-27 | 2019-12-27 | 특허청 |

| 34 | 특허권 | 다용도수레 | 2019-03-15 | 2020-06-08 | 특허청 |

| 35 | 특허권 | 암모니아 탱크컨테이너 및 이를 이용한 기상암모니아 공급방법 | 2019-05-29 | 2020-09-23 | 특허청 |

| 36 | 디자인 | 가스감지기 | 2019-07-17 | 2020-01-02 | 특허청 |

| 37 | 디자인 | 가스감지기 부분디자인 | 2019-07-17 | 2020-01-02 | 특허청 |

| 38 | 특허권 | 건식 식각제 및 이를 사용하는 건식 식각 방법 | 2018-09-27 | 2020-12-22 | 미국 특허청 (USPTO) |

[ 주요 종속회사의 내용 ]

■ 2차전지 후공정 및 연구개발용 장비 등 : 원익피앤이

1. 사업의 개요

가. 업계의 현황

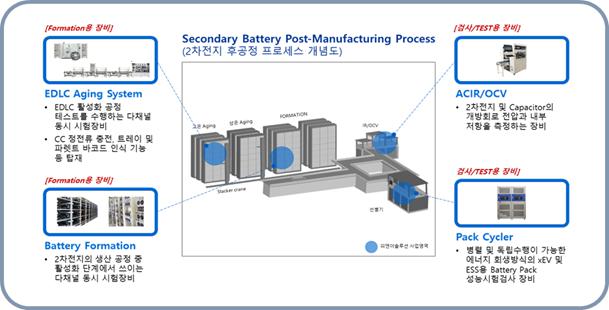

(1) 2차 전지 후공정 및 연구개발 장비

2차 전지의 생산 공정은 전극 공정과 조립 공정, 그리고 활성화 공정으로 이루어집니다. 2차 전지는 활성화 공정을 거치기 전까지는 전지로서의 역할을 수행할 수 없으며, 2차 전지는 반드시 활성화 공정을 거쳐야 그 성능이 결정되고 제품으로서 기능을 하게 됩니다.

활성화 공정을 거친 2차 전지는 일정 비율로 싸이클러를 통한 성능, 수명검사(Aging)과정을 거친 다음 출하됩니다. 특히 전기자동차에 사용되는 중대형 전지의 경우는 전수검사 후 셀 단위 혹은 모듈이나 팩 단위로 제작되어 출하됩니다.

싸이클러는 공정용 장비와 연구개발용 장비로 구분되며 연구개발용 장비의 경우 전지의 셀부터 팩까지 다양한 종류의 전지의 각종 성능 및 수명을 정확하게 측정 및 시뮬레이션 할 수 있어야 합니다. 따라서 연구개발용 장비의 경우 고정밀도, 고신뢰성 등의 성능을 갖추어야 하며 2차 전지를 연구개발하는 기업 연구소, 정부출연 연구소,대학 연구소 등의 연구 장비로도 많은 양이 소요되고 있습니다. 뿐만 아니라 전기자동차를 개발하는 기업 연구소 및 정부출연 연구소 등도 차량 부품 및 시스템 개발을 위해 싸이클러의 설치가 요구됩니다. 전기자동차용의 중대형 2차 전지 모듈/팩 및EDLC 모듈/팩 테스터는 보다 정밀한 충방전 기술을 필요로 하는 중대형 배터리 모듈/팩의 성능시험 및 평가 장비로 사용되고 있습니다.

당사는 전지 셀에서 팩에 이르는 활성화 공정 장비, 연구개발용 시험평가 장비에 이르는 다양한 사양의 2차 전지 후공정 및 연구개발 장비를 개발, 생산하고 있습니다.

(2) 전원공급장치

발전소 여자기용 전원공급장치(Excitation Syster - Rectifier)sms 동기 발전기의 출력전압을 조정하는 자동 전압 조정기로, 발전기의 계좌 권선에 흐르는 직류 전류를 제어하여 발전기의 전압을 일정하게 안정적으로 유지하는 역할을 하는 장비로, 동력원에 따라 화력, 수력, 원자력 발전소 용 등으로 분류됩니다.

산업용 정류기는 상용 전원을 산업적인 목적에 적합한 전원으로 변환하여 산업 기초부품에 필요한 가공이 가능하도록 하는 전원공급장치로 알루미늄 박 및 동박의 에칭 및 화성을 통해 최종 제품을 생산하는 등 다양한 산업 용도로 쓰이는 장비입니다.

전기전자 기초 부품인 커패시터(콘덴서)는 알루미늄 박막을 가공하는 공정인 에칭 및화성의 정밀도에 따라 저장용량 및 안정성이 결정되는데 산업용 정류기는 양질의 전기를 공급하는 역할을 합니다. 이 외에도 이 장비는 전기 분해, 동박 생산, 플라즈마 응용 분야, 금속표면 처리 분야, 초전도체, 각종 장비 시험 분야 등에 사용되고 있습니다.

2. 회사의 현황

(가) 영업개황

당사는 2차 전지 및 전기이중층캐패시터(EDLC; Electric Double Layer Capacitor)의 활성화(Formation) 장비 등 2차 전지 후공정 관련 장비와 연구개발용 장비, 발전소 여자기용 PCR(Phase Control Rectifier)의 개발과 생산에 주력해 왔습니다.

2차 전지와 EDLC의 후공정 장비와 연구개발용 장비 기술 개발을 선도, 핵심 기술을 국산화하여 자체 설계와 제작을 통해 국내는 물론 외산장비와 비교시 동등 이상의 품질 경쟁력을 가진 장비를 생산하고 있으며 특히 당사 및 종속회사들은 전기자동차,에너지 저장장치 등의 용도로 쓰이는 중대형 2차 전지 후공정 장비 및 연구개발용 장비 국내 시장을 선도하고 있으며 해외 시장을 적극적으로 개척하고 있습니다.

|

|

2차전지 후공정 프로세스 |

1. 2차 전지 후공정 및 연구개발 장비

2차 전지의 생산 공정은 크게 전극 공정과 조립 공정, 그리고 활성화(Formation) 공정으로 이루어집니다. 2차 전지는 활성화 공정을 거치기 전까지는 전지로서의 역할을 수행할 수 없으며, 반드시 활성화 공정을 거쳐야 그 성능이 결정되고 제품으로서 기능을 하게 됩니다.

활성화 공정을 거친 2차전지는 일정 비율로 싸이클러(Cycler) 장비를 통한 성능, 수명검사 과정을 거친 다음 출하됩니다. 특히 전기자동차에 사용되는 중대형 전지의 경우는 전수검사 후 셀 단위 혹은 모듈이나 팩 단위로 제작되어 출하됩니다.

1-1. Formation

Li-ion, Polymer, Ni-MH 전지 등 전지의 생산 공정 중 2차 전지 활성화(Formation) 공정에서 쓰이는 다채널 동시 시험 장비를 의미합니다. Unit 단위의 다채널을 동시에 운영 가능하다는 점은 양산라인에 최적화됨을 보이며, 각형 / 파우치형 등 다양한 형태들의 대용량 전지에 대한 활성화 체크도 가능합니다. 또한 다양한 범위의 전류에서 사용이 가능하며, MES연동을 통해 자동 생산도 가능합니다.

1-2. Cycler

소형부터 중대형까지 다양한 2차전지의 성능, 수명 검사 및 시험평가에 쓰이는 장비를 의미합니다. 5V 이하의 단일 전지(Cell)를 충/방전 또는 시험할 수 있는 Cell Cycler와 5V ~ 100V 의 전압을 가진 배터리 모듈 또는 배터리 팩을 충/방전 또는 시험할 수 있는 장비인 Module Cycler, 100V 이상의 배터리 팩에 적용하는 Pack Tester로 구분됩니다.

1-3. 자동화

당사에서 제작하는 자동화라인은 조립공정에서 조립이 완성된 전지를 활성화시키는 활성화 공정의 설비들을 Turn-key로 수주를 받아 납품하는 것을 의미합니다. 설비들 간의 연결과 제품의 자동공급을 위한 컨베이어, 고층/다열의 선반방식의 구조설비에 제품을 공급해주는 Stacker Crane 등의 물류설비와 활성화 공정을 총 관리/제어하는 시스템까지 제공하고 있습니다.

2. 전원공급장치

전원공급장치는 원자력, 화력, 수력 발전소 등에 위치한 여자기의 전압을 자동으로 조정하여 발전기의 전압을 일정하게 유지하는 역할의 PCR(Phase Control Rectifier)과 전기/전자 등 기초 산업 부품 성형에 사용되는 산업용 정류기, 그리고 ESS의 핵심장치로 신재생 에너지나 발전기 등으로부터 전력을 공급받아 수요에 따라 충전 및 공급하는 역할인 PCS 로 구분됩니다. 당사의 PCR은 고장이 발생하더라도 정상 운전이 가능하도록 예비 장치를 구비하여 오류로 인한 장비 리스크를 해소하는 등 발전소 운행의 안정성을 확보하고 있습니다.

2-1. 여자시스템

당사에서 제작하는 여자시스템(Excitation System)은 제어기를 설치하여 두산중공업 의 국내 및 해외 발전소에 공급되고 있으며 약120기의 발전소에 납품 및 운영 실적을 가지고 있습니다.

2-2. 통신용정류기

5G의 통신시장은 다른 모바일 기기를 결합하는 형태(가상현실, 사물인터넷, 자율주행 등)를 목표를 가지고 있습니다. 이에 필요한 높은 주파수는 통신거리가 짧아지는 단점이 생성됨에 따라, 기지국 비용이 급증하는 문제가 발생하게 되었으며, 거리를 늘리기 위해 수백개의 안테나를 사용하는 빔포밍(Beamforming)방식과 작은기지국 개념인 스몰셀(Small cell)방식의 기술을 필요로 하게 되었습니다. 많은 커버리지 영역의 중계기를 설치 해야하는 필요가 발생함에 따라, 이에 필요한 전력을 공급하기 위한 통신용정류기의 판매시장이 확대되고 있습니다.

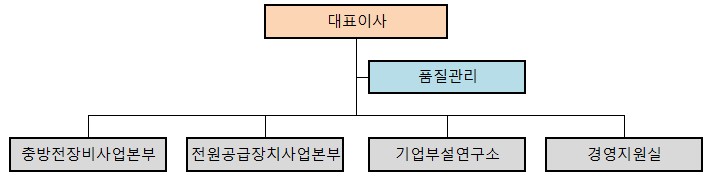

(나) 공시대상 사업부문의 구분

당사는 한국표준 분류산업분류표에 의해 기타발전기 및 전기변환장치제조업(C28119)으로 단일 사업부문만을 가지고 있으며, 사업내용을 구분하여 표시하지 않습니다.

(2) 시장점유율

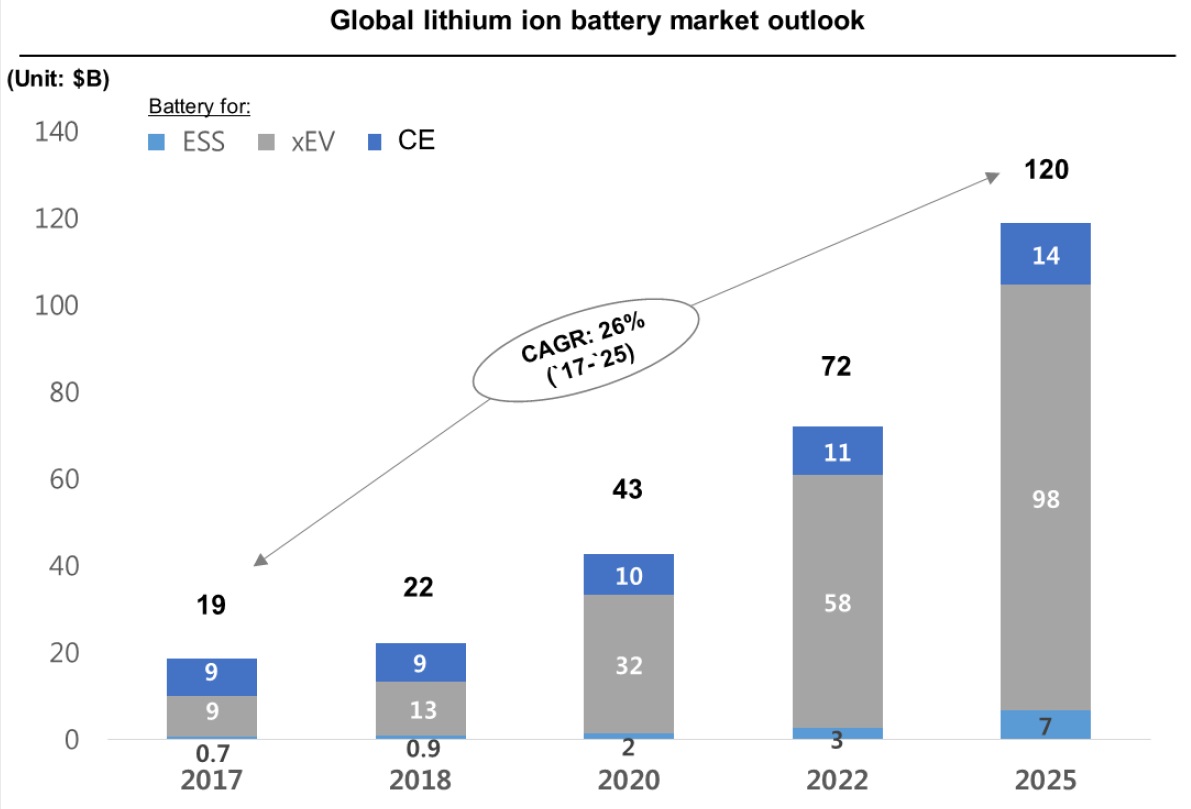

1) 산업의 성장성

가) 2차 전지 후공정 및 연구개발 장비