|

|

확인서 |

분 기 보 고 서

(제 26 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 5월 17일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 조아제약주식회사 |

| 대 표 이 사 : | 조성환, 조성배 |

| 본 점 소 재 지 : | 서울특별시 영등포구 당산로2길 12, 101호 (문래동3가, 에이스테크노타워) |

| (전 화)02-6670-9200 | |

| (홈페이지) http://www.choa.co.kr | |

| 작 성 책 임 자 : | (직 책) 전무이사 (성 명) 손준형 |

| (전 화)02-6670-9350 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

(1) 회사의 법적, 상업적 명칭

당사의 명칭은 "조아제약주식회사"라고 표기합니다. 또한 영문으로는 CHOA PHARMACEUTICAL CO.,LTD로 표기합니다. 단 약식으로 표기할 경우에는 조아제약(주) 및 CHOA Pharm. Co.,Ltd라고 표기합니다.

(2) 설립일자 및 존속기간

1988년 5월 삼강제약사를 인수하여 의약품 제조 및 판매업을 주 영업목적으로 설립되었습니다. 1996년 법인전환을 하였으며, 조아제약(주)로 상호변경하였습니다. 또한 1999년 8월 11일자로 한국증권선물거래소가 개설하는 코스닥증권시장에 상장되어 코스닥시장에서 매매가 개시된 주권상장법인입니다.

(3) 본점의 주소, 전화번호 및 홈페이지

| 본점주소 | 서울특별시 영등포구 당산로2길 12, 101호(문래동3가, 에이스테크노타워) |

| 공장주소 | 경상남도 함안군 함안면 광정로 318 |

| 전 화 | 본 사 : 02-6670-9200 함안공장 : 055-580-5200 |

| 팩 스 | 본 사 : 02-2166-4111 함안공장 : 055-584-2318 |

| 홈페이지 | http://www.choa.co.kr |

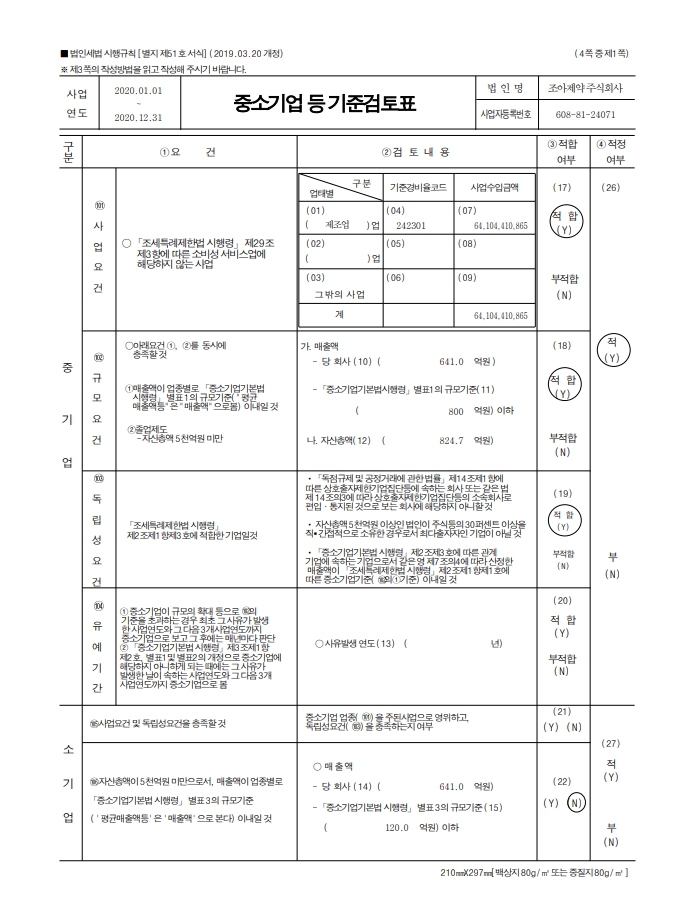

(4) 중소기업 해당여부

분기보고서 작성기준일 현재 중소기업기본법시행령 제3조(중소기업의 범위) 제2호 다목에 따라 중소기업에 해당하며, 세부 내용은 하기 중소기업기준검토표를 참고하시기 바랍니다.

|

|

중소기업 등 기준검토표 |

(5) 주요사업의 내용

조아제약은 1988년 삼강제약사를 인수하여 설립되었으며, 1994년 경남 함안에 생산공장을 신축했으며, 1995년 조아제약으로 사명을 변경하였습니다.

현재 당사에서는 조아바이톤, 헤포스, 가레오, 훼마틴, 잘크톤 등 총 200여 가지의 의약품 및 건강기능식품을 생산, 공급하고 있습니다. 회사 설립 초기부터 일반의약품을 통한 약국영업에 주력해 영업본부 산하 전국 16개 영업소에서 100여 명에 달하는 영업인원들은 약국영업의 스페셜리스트로 제약업계 전반에 정평이 나 있습니다. 또한 전국적 체인망을 가진 약국 프랜차이즈인 메디팜을 자회사로 두고 있는데, 이는 일반의약품 위주의 제약회사로서 최대 강점으로 손꼽히고 있습니다.

1995년 KGMP(우수의약품 제조관리 기준) 적격업체 승인을 받고 1996년 국내 제약업계 최초로 ISO 9001(국제표준화기구 품질기준)인증을 획득하는 등 품질향상과 생산능력의 극대화를 위한 투자를 계속해 오고 있습니다. 1999년에는 코스닥에 등록함으로써 더욱 공신력 있는 기업으로 거듭나게 되었으며 2008년에는 건강기능식품 GMP인증을 획득하여 혁신적이고 우수한 품질의 제품을 고객에게 제공하는 데 힘을 쏟고 있습니다.

또한 기술적·사회적으로 급변하는 제약시장에 선도적으로 대응하기 위해2020년11월 기존1세대 바이오의약품 연구개발에서 양병학 중심의 천연물의약품 개발로 연구개발 부문을 과감히 전환하였습니다. 조아양병천연물연구소의 중장기 비전은 개별인정형 건강기능식품 개발과 천연물의약품 개발을 통한 조아제약 고유의 브랜드 구축으로, 국내는 물론 글로벌 시장 진출을 통해 조아제약의 신성장동력을 창출할 계획입니다.

※ 연구관련 연혁

2020. 11 조아양병천연물연구소 설립

2017. 7 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도(미국 특허)

2015. 11 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도(캐나다 특허)

2015. 8 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도(유럽 특허)

2014. 6 돼지의 베타 카제인 유전자, 그 프로모터 및 그의 용도(캐나다 특허)

2014. 3 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도(일본 특허)

2013. 11 hG-CSF(인간 백혈구 증식인자)발현 형질전환 돼지 생산

2013. 10 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도(중국 특허)

2013. 5 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도(호주 특허)

2013. 5 돼지의 베타 카제인 유전자, 그 프로모터 및 그의 용도(호주 특허)

2013. 3 돼지의 베타 카제인 유전자, 그 프로모터 및 그의 용도(미국 특허)

2012. 7 형질전환 복제돼지를 통한 인간성장호르몬 발현 성공

2011. 5 돼지의 유로플라킨Ⅱ 유전자의 프로모터 및 이를 이용한 유용단백질의 생산방법(중국특허)

2011. 5 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도

2011. 5 돼지의 베타 카제인 유전자, 그 프로모터 및 그의 용도

2010. 8 인간성장호르몬 유전자 형질전환 복제돼지 생산

2009. 8 돼지의 유로플라킨II 유전자의 프로모터 및 이를 이용한 유용단백질의 생산방법 미국특허, 일본특허 등록

2008. 1 돼지의 유로플라킨II 유전자의 프로모터 및 이를 이용한 유용단백질의 생산방법 유럽특허 등록

2007.12 조아생명공학연구소 여주연구소 준공

2007.10 유선 특이적 인간EPO 발현 벡터, 이를 이용한 형질전환 동물 및 인간EPO의 생산 방법 국내특허 등록

2007. 6 EPO유전자 형질전환 복제유산양 생산 성공

2006. 9 제1회 조아생명공학연구소 국제심포지엄 개최

2006. 8 EPO 형질전환돼지(나동이1호)의 재복제 산자 생산

2006. 6 조아생명공학연구소 설립

2006. 5 대구카톨릭대학교 의과대학 김태완교수와 공동연구계약 체결

2006. 4 태국 슈라나리대학(Suranaree University of Technology)과 공동연구계약 체결

2006. 2 돼지의 유로플라킨Ⅱ 유전자의 프로모터 및 이를 이용한 유용단백질의 생산 방법 국내특허 등록

2005. 5 EPO유전자 형질전환 복제돼지(나동이) 생산 성공

2003.11 신규 프로모터 유전자 및 이를 이용한 유용단백질의 생산방법 국제특허 출원

2003. 6 형광유전자(GFP)가 삽입된 형질전환 복제돼지(차돌이) 생산

2002.11 돼지의 유로플라킨II 유전자의 프로모터 및 이를 이용한 유용단백질의 생산방법 국내특허 출원

2002.10 경상대학교 목장에 수술실, 분만사 등 돼지이식연구 부속시설 건립

2002. 9 생명공학연구지원팀 신설 연구업무 지원

2002. 7 국내최초 체세포복제돼지 가돌이 생산

2001. 체세포 핵이식된 수정란의 대리모 이식 및 복제돼지 생산 연구

2000. 조직특이적 프로모터 개발 및 형질전환 체세포 선발

1999. 9 경상대학교 김진회교수와 산학협동으로 형질전환동물생산 연구 지원

가. 의약품, 의약외품, 건강기능식품, 일반식품, 위생용품 등의 제조판매업

① 전문의약품

당사는 비만치료제 엔슬림, 암브론, 골다공증 치료제 이본덴스정, 이본덴스주, 우울증치료제 옥세틴캡슐, 혈압강하제 오르텍플러스정 등 60여개의 허가된 품목을 보유하고 있습니다. 양질의 원료와 우수한 기술력으로 높은 품질의 제품을 생산하여 공급하고 있습니다.

② 일반의약품

당사는 간기능 활성화제 헤포스시럽, 진성이담제 가레오, 말의 비장에서 추출한 천연 철분제 훼마틴 등 200여종의 품목을 보유하고 있으며 약 130개 품목을 생산하여 전국 9,190여개(2020년 12월기준) 약국에 공급하고 있습니다. 특히 일반의약품의 비중이 70%를 차지하고 있어 병원에서 처방되는 전문 의약품의 의존도가 높은 타 제약회사와 달리 약국의 약사가 직접 고객에게 복약지도하고 판매할 수 있게 하여 약국과 약사의 경쟁력과 가치를 높여주데 일조하고 있습니다.

☞ 사업 부분별 자세한 사항은 Ⅱ. 사업의 내용을 참조하시기 바랍니다.

정관상 기재되어 있는 사업목적은 다음과 같습니다.

| 목 적 사 업 | 비 고 |

|---|---|

| 1. 의약품, 의약외품, 건강기능식품, 일반식품, 위생용품등의 제조판매업 2. 전항과 관련된 수출입업 3. 의약품 도매업 4. 작물재배업 5. 화장품 제조 및 판매업 6. 부동산 매매 및 임대업 7. 상업용 건축물 및 주택의 임대관리 등 부동산의 관리 8. 농산물 도소매업 9. 부동산 이용 및 개발에 관한 지도 및 상담업 10. 주택 및 상가의 분양 대행업 11. 농산물 도소매업 12. 경매 또는 공매 대상부동산에 대한 권리분석 및 취득알선업 13. 위 각호에 관련되는 일체의 부대사업 |

(6) 신용평가에 관한 사항

당사는 2007년 10월 9일 제2회무보증전환사채 발행을 위해 한국기업평가 및 한국신용평가 2곳으로부터 신용평가를 받았습니다. 내역은 다음과 같습니다.

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 | 평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2007.10.09 | 무보증전환사채 | B | 한국기업평가 | 무보증 사채발행 |

| 2007.10.09 | 무보증전환사채 | B | 한국신용평가 | 무보증 사채발행 |

(7) 연결대상 종속회사 개황

조아제약㈜는 현재 K-IFRS(한국채택 국제회계기준)의 연결기준의 주 재무제표를 작성하고 있습니다. 현재 K-IFRS기준 연결대상 종속회사는 메디팜(주), (주)아이비스마트, THE GIOI KHOE COMPANY LIMITED 3개사입니다. 기업공시서식 작성기준에서의 주요종속회사 기준은 1) 직전연도 자산총액이 당사의 10% 이상인 종속회사, 또는 2) 직전연도 자산총액이 750억원 이상인 종속회사 중 하나에 해당하는 경우에 해당합니다.

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| 메디팜(주) | 1993.10.18 | 서울시 영등포구 당산로2길 12 (에이스테크노타워) 5층 |

의약품 도매 약국 프랜차이즈 |

2,622 | De facto control의 존재여부 투자자의 의결권 (회계기준서 1,110호 7) |

- |

| (주)아이비스마트 | 2019.10.17 | 서울시 영등포구 의사당대로 147, 지하1층 (여의도동, ABL타워) |

체육시설 운영 | 312 | 소유지분율 : 100% | - |

| THE GIOI KHOE COMPANY LIMITED(*1) |

2018.09.26 | 150 Bis Le Thi Hong Gam, Phurong Cau Ong Lanh, Quan 1, Thanh pho Ho Chi Minh, Viet Nam | 베트남 건강기능식품 도매업 |

727 | 소유지분율 : 100% | - |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

(8) 관계회사에 관한 사항

가. 관계기업의 개황

당사는 4개의 관계회사를 가지고 있습니다. 회사의 명칭은 (주)에프앤에이취넷, 케어몰(주), 팬바이오텍(주), (주)메디팜약품 모두 비상장 회사입니다.

나. 요약정보

당기말 관계기업의 투자지분율 등은 다음과 같습니다.

| 회사명 | 액면가(원) | 투자주식수(주) | 지분율 | 투자금액(천원) | 비 고 |

|---|---|---|---|---|---|

| (주)에프앤에이취넷 | 10,000 | 27,000 | 45.00 | 270,000 | 비상장 |

| 팬 바 이 오 텍(주) | 5,000 | 3,000 | 30.00 | 15,000 | 비상장 |

| 케 어 몰(주) | 5,000 | 66,256 | 22.50 | 400,000 | 비상장 |

| 메디팜약품(주) | 10,000 | - | 10.00 | - | 비상장 |

- 팬바이오텍은 상기 투자지분에 대하여 전기까지 누적으로 전액 손상차손을 기타비용으로 인식하였습니다.

- (주)메디팜약품은 지분율은 20% 미만이나, 회사의 대표이사가 (주)메디팜약품의 임원을 겸직하고 있어 피투자회사에 대한 유의적인 영향력을 보유하는 것으로 판단됩니다.

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 1999년 08월 11일 | 해당사항없음 | 해당사항없음 |

2. 회사의 연혁

공시대상기간(최근5사업연도) 중 회사의 주된 변동 내용은 다음과 같습니다.

(1) 당해 기업의 주요연혁

| 일시 | 내용 | 비고 |

|---|---|---|

|

2016년 4월 |

베트남 호치민 대표 사무소 개설 |

|

|

2016년 5월 |

저소득층 야구 꿈나무 지원 "야구에게 희망을" 캠페인 후원 |

|

|

2016년 8월 |

베트남 어린이음료 "스마트디노", "롱디노"런칭 |

|

|

2017년 8월 |

잘크톤 베트남 VAFF 금상 수상 |

|

|

2017년 10월 |

제3회차 무기명식 이권부 무보증 사모 전환사채 발행 |

120억 |

|

2018년 2월 |

맨체스터 유나이티드와 파트너십 재계약 체결 |

|

|

2018년 5월 |

중부영업소 신설(천안지역) |

|

|

2018년 8월 |

조아바이톤배 루키리그 바둑대회 개최 |

|

|

2018년 11월 |

서울시 사회공헌대상 수상(프로젝트A 사업) |

|

|

2019년 4월 |

경기영업소를 경기북부, 남부 영업소로 분할 |

|

|

2019년 12월 |

여성가족부 가족친화인증기업 선정 |

|

|

2020년 11월 |

조아양병천연물연구소 설립 |

(2) 주요 종속회사의 연혁

| 회사명 | 주요사업의 내용 |

|---|---|

| 메디팜주식회사 | 약국프랜차이즈 및 유통업 |

| 일시 | 내용 | 비고 |

|---|---|---|

| 1986.03 | 한국임상양병약학회 창립 | |

| 1993.05 | 한국메디팜(주) 설립 | |

| 2000.07 | 메디팜(주)로 회사명 변경 | |

| 2000.12 | 약국관리프로그램 PharmClick PLUS 개발완료 | |

| 2002.07 | 본사이전(서울 도곡동 - 서울 문래동) | |

| 2003.09 | 메디팜약국 하와이점 오픈 | |

| 2003.12 | 소식지 '메디팜' 창간 | |

| 2004.04 | 메디팜샵 오픈 | |

| 2004.06 | 스포츠서울 서울 P.T.S. 탑브랜드 선정(약국체인분야) | |

| 2006.11 | 메디팜의날 행사 개최(서울 삼성동) | |

| 2010.11 | 메디팜학술강의 수강생 15,000명 돌파(251차 대전) | |

| 2015.05 | 메디팜학술강의 수강생 20,000명 돌파(341차 고양) | |

| 2017.09 | 제5회 한국임상양병약학회 학술세미나 개최 | |

| 2019.06 | 제6회 한국임상양병약학회 학술세미나 개최 |

(3) 경영진의 중요한 변동

| 변동일자 | 퇴임 및 사임 | 취임 |

|---|---|---|

| 2016.03.25 | - | - |

| 2017.03.24 | - | - 사내이사 조원기 (연임) - 사내이사 조성배 (연임) - 사내이사 손준형 (연임) - 사외이사 김무석 (연임) - 사외이사 김홍신 (연임) - 사외이사 전병서 (연임) |

| 2018.03.26 | - | - 대표이사 조성환 (연임) |

| 2019.03.25 | - | - |

| 2020.03.28 | - | - 사내이사 조원기 (연임) - 사내이사 조성배 (연임) - 사내이사 손준형 (연임) - 사외이사 장은현 (신임) - 사외이사 최영관 (신임) |

| 2021.03.29 | - | - 대표이사 조성환 (연임) |

3. 자본금 변동사항

(1) 증자(감자)현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2020.01.02 | 전환권행사 | 보통주 | 134,770 | 500 | 3,710 | - |

| 2020.02.07 | 전환권행사 | 보통주 | 188,679 | 500 | 3,710 | - |

| 2020.02.17 | 전환권행사 | 보통주 | 134,770 | 500 | 3,710 | - |

| 2020.04.20 | 전환권행사 | 보통주 | 65,040 | 500 | 3,075 | - |

| 2020.05.04 | 전환권행사 | 보통주 | 97,560 | 500 | 3,075 | - |

| 2020.06.01 | 전환권행사 | 보통주 | 2,048,777 | 500 | 3,075 | - |

- 2020년 1월 23일과 2020년 2월 3일에 전환사채 액면 700,000천원과 500,000천원에 대하여 전환권이 청구(주식수 : 188,679주 및 134,770주)되었으며, 청구된 주식은 각각 2020년 2월 7일과 2020년 2월 17일에 발행되었습니다.

- 2020년 4월 6일과 4월 16일에 전환사채 액면 200,000천원과 300,000천원에 대하여 전환권이 청구(주식수 : 65,040주 / 주식수 : 97,560주)됐으며, 청구된 주식은 각각 2020년 4월 20일과 5월 4일에 발행되었습니다.

- 2020년 5월 18일과 19일에 전환사채 액면 5,300,000천원과 1,000,000천원에 대하여 전환권이 청구됐으며, 청구된 주식은 일괄 6월 1일에 2,048,777주 발행되었습니다.

※ 2017년 10월 24일 발행한 '제3회차 무기명식 이권부 무보증 사모 전환사채(권면 총액 12,000,000천원)는 2020년 3월 25일 조기상환한 3,500,000천원과 2020년 6월 1일까지의 전환권 행사로 전량 전환 됐습니다.

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 30,979,827 | - | 30,979,827 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 30,979,827 | - | 30,979,827 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 30,979,827 | - | 30,979,827 | - | |

5. 의결권 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 30,979,827 | - |

| - | - | - | |

| 의결권없는 주식수(B) | - | - | - |

| - | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | - | - | - |

| - | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

- | - | - |

| - | - | - | |

| 의결권이 부활된 주식수(E) | - | - | - |

| - | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 30,979,827 | - |

| - | - | - |

6. 배당에 관한 사항 등

(1) 배당에 관한 회사의 주요 규정

|

제 38 조 (이익금의 처분) 회사는 매사업년도의 처분전 이익잉여금을 다음과 같이 처분한다. 1. 이익준비금 2. 기타의 법정준비금 3. 배당금 4. 임의적립금 5. 기타의 이익잉여금처분액 제 39 조 (이익배당) ① 이익의 배당은 금전 또는 금전 외의 재산으로 할 수 있다. ② 이익배당금은 이사회 결의로 정하는 배당기준일 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 이를 지급한다. 이 배당금은 지급개시일로부터 삼년이내에 지급청구를 하지 아니한 때에는 그 청구권을 포기한 것으로 간주하고 이를 본 회사에 귀속시킨다. ③ 이익배당은 주주총회의 결의로 정한다. 다만, 제37조6항에 따라 재무제표를 이사회가 승인하는 경우 이사회의 결의로 이익배당을 정한다. |

주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제26기 1분기 | 제25기 | 제24기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | -1,265 | -1,606 | -1,121 | |

| (별도)당기순이익(백만원) | -1,161 | -622 | -623 | |

| (연결)주당순이익(원) | -38 | -43 | -32 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주식배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | - | - | - | - |

| - | - | - | - | |

| 주당 주식배당(주) | - | - | - | - |

| - | - | - | - | |

7. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 29일 | 제25기 정기주주총회 | 제8조(주식등의 전자등록) 제10 조의2 (신주의 동등배당) 제 40 조 (전환사채의 발행) 제 39 조 (이익배당) 제 33 조 (감사위원회의 직무 등) 제 13 조 (주주명부의 폐쇄 및 기준일) 제 14 조 (소집시기) 제 37 조 (재무제표 등의 작성 등) |

- 비상장 사채 등의 무등록 대상이 아닌 주식 등에 대해서는 전자 등록을 하지 않을 수 있도록 함. - 동등배당 원칙을 명시함. - 전환사채를 주식으로 전환하는 경우 이자의 지급에 관한 내용을 삭제함 - 배당기준일을 이사회 결의로 정하는 날로 설정할 수 있도록 함. - 조문 정비 - 정기주주총회 개최 시기의 유연성을 확보하기 위하여 조문을 정비함. - 정기주주총회 개최 시기의 유연성을 확보하기 위하여 조문을 정비함. - 정기주주총회 개최 시기의 유연성을 확보하기 위하여 조문을 정비함. |

II. 사업의 내용

당사는 의약품 및 의약외품의 제조 및 판매업 등을 주요 사업으로 영위하고 있으며, 보고서 제출일 현재 기타 신규 사업의 계획 및 추진 중인 사항은 없습니다.

1. 업계의 현황

(1) 산업의 특성

국내 의약품 시장 규모는 24조 3,100억원으로, 약 1,455조원에 달하는 전 세계의약품 시장의 3%를 차지하고 있습니다. 국내 의약품 생산액은 21.1조원, 수출액 5.1조원, 수입액은 7.1조원입니다. 국내 바이오의약품 시장규모는 약 2조 6,002억원으로 16.6% 증가, 전체 국내의약품 시장의 약 9.9%를 차지하고 있습니다.

국내 제약기업은 글로벌 기업 대비 규모가 매우 영세하고, 신약개발을 위한 자금 및 기술 경쟁력이 매우 취약합니다. 신약개발 투자보다는 원료 합성을 통한 최종 완제 의약품 생산이 대부분이며, 특히 제네릭 의약품 생산 및 판매에 치중하는 편입니다. 또한, 중소 규모 업체가 많아 과장 경쟁 구조이고, 양적,질적인 측면 모두 글로벌 기업 대비 경쟁력이 취약합니다.

(2) 산업의 성장성

전체 의약품 중 전체 의약품 중 바이오 의약품 비중이 점차 확대되어 2018년 28%(2,430억 달러)에서 2024년 32%(3,880억 달러)에 이를 것으로 전망됩니다. 바이오 의약품 생산액은 2조6천억원으로, 국내 의약품 시장의 9.9% 비중입니다.

의약품 수출액은 2015년~2019년간 연평균 6.2%로 성장하였고, 2019년 역대 최고치인 6.1조원을 기록하였습니다. 수출 규모 급증에도 불구하고 여전히 수입이 수출보다 1.2배 정도 큰 규모여서 2조원 이상의 무역수지 적자가 지속되고 있습니다.

2020년 건강기능식품 시장 규모는 4조9000억으로 추산되고, 2021년에는 가뿐히 5조원 대에 올라설 전망입니다. 일부 전문가들은 2030년이면 시장이 다섯 배로 커져 25조 원 대의 시장을 형성할 것이라는 장밋빛 예측까지 내놓고 있습니다. 건강 수명을 중시하는 헬스케어 시대로 경제성장 및 고령화, 코로나19에 따른 수요 증가 영향이 있으며, 건강기능식품 시장은 앞으로도 지속적으로 성장할 것으로 예상됩니다.

(3) 경기변동의 특성

제약산업은 생명, 건강과 관련된 산업으로 선택적 소비측면이 낮기 때문에 일반적으로 경기변동성이 낮으며, 품목에 따른 계절 변동성을 일부 가지고 있습니다.

2020년은 특수하게 코로나19의 영향으로 소비 하락 등의 영향을 받았으며, 2021년도는 코로나19의 영향에 따른 성장률에 변동성이 있을 것으로 예상되나, 거시지표상으로는 2020년보다는 소비 등이 소폭 상승할 것으로 전망됩니다.

(4) 경쟁요소

국내 제약산업은 의약분업 이후 전문의약품, 오리지널 의약품의 시장성장이 가속화 되면서 우수한 제품구조와 영업력을 확보하고 있는 상위권업체들의 시장지위가 확대되고 있는 반면, 소형업체들의 경우 제품력 및 영업력의 열세로 실적 개선이 이루어지지 않아 제약시장 전반의 빈인빈 부익부 현상이 심화되고 있으며, 출혈경쟁 또한 계속되고 있는 상황입니다.

또한 점차 시장이 확대되고 있는 제네릭 약품과 자체 신약의 개발에 있어서도 막대한 개발비와 마케팅 비용이 요구되어 대형제약사와 중소형제약사간의 매출액과 수익은 더욱 격차가 커질 위험이 존재합니다. 이에 중소형 제약업체에 속하는 당사의 성장성과 수익성도 영향을 받을 가능성이 있습니다.

(5) 자원조달의 특성

원료 의약품은 정밀화학 산업 분야 중 비중이 큰 분야로서 기술 집약형 고부가가치 산업입니다. 일부 원재료의 법률적 제한 리스크가 존재하며, 수입원재료의 의존도가 높은 상황으로 환율이 불안정할 경우 조달비용의 증가등 리스크가 상존하고 있으며, 중국 등 국제적인 수요에 따라 일부 품목의 조달상황이 불안정해질 수 있습니다.

(6) 관련법령 또는 정부의 규제 등

약사법, 향정신성의약품 관리법, 우수의약품 제조기준(KGMP), 우수의약품 유통관리기준(KGSP), 마약법 등의 관계 법령이 있습니다.

보험약가 제도, 의약품 선별등제제도, 실거래가 상환제, 약가재평가제, 판매자 가격표시제, 고가의약품 사용억제정책, 포괄수과제, 보험약가 사후관리제, 약물경제성 평가제도, 의약품광고 관련규정, 소포장 및 안전용기 의무화, DMF제도, 리베이트 쌍벌제, 리베이트 투아웃제도, 사용량 약가 연동제, 일괄약가인하정책, 처방-조제 약품비 절감 장려금제, 허가-특허 연계제도 등 정규 규제가 다른 산업에 비해 높은 편입니다.

2. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

조아제약㈜는 1988년 삼강제약사를 인수하여 설립되었고 1994년 경남 함안에 생산공장을 신축했으며, 1995년 조아제약으로 사명을 변경하였습니다.

회사 설립 초기부터 일반의약품을 통한 약국영업에 주력해 조아바이톤, 헤포스, 가레오, 훼마틴, 잘크톤 등 총 200여 가지의 의약품 및 건강기능식품을 생산, 공급하고 있습니다. 영업본부 산하 전국 16개 영업소에서 100여 명에 달하는 영업MR들이 근무하고 있으며, 약국영업의 스페셜리스트로 제약업계에 정평이 나 있습니다. 또한 전국적 체인망을 갖고 있는 약국 프랜차이즈인 메디팜을 자회사로 두고 있어, 일반의약품을 주로 하는 사업 특성상 매우 큰 장점으로 평가받고 있습니다.

조아제약은 1995년 KGMP(우수의약품 제조관리 기준) 적격업체 승인을 받고 1996년 국내 제약업계 최초로 ISO 9001(국제표준화기구 품질기준)인증을 획득하는 등 품질향상과 생산능력의 극대화를 위한 투자를 계속해 오고 있습니다. 이처럼 지속적인 발전과 미래가치가 증대됨에 따라, 1999년에는 성공적인 기업공개를 통해, 코스닥시장에 상장함으로써 더욱 공신력 있는 기업으로 거듭나게 됐습니다. 2008년에는 건강기능식품 GMP인증획득을 하여 혁신적이고 우수한 품질의 제품을 고객에게 제공하는데 힘을 쏟고 있습니다.

아울러 기술적·사회적으로 급변하는 제약시장에 선도적으로 대응하기 위해 2020년 11월 기존 1세대 바이오의약품 연구개발에서 양병학 중심의 천연물의약품 개발로 연구개발 부문을 과감히 전환하였습니다. 조아양병천연물연구소의 중장기 비전은 개별인정형 건강기능식품 개발과 천연물의약품 개발을 통한 조아제약 고유의 브랜드 구축으로, 국내는 물론 글로벌 시장 진출을 통해 조아제약의 신성장동력을 창출할 계획입니다.

또한1995년 베트남 수출을 시작으로, 미얀마, 캄보디아, 중국, 미국 등 전 세계 20개국에 80여 가지의 의약품과 건강기능식품을 수출하고 있으며, 매년 해외 전시회 참가를 통해 회사와 제품을 홍보하고 있습니다. 그 결과, 중동, 아프리카, 동유럽 지역 신규 개척의 성과를 이루었고, 2020년에는 500만불 수출의 탑을 수상하였습니다. 조아제약은 전세계 트렌드에 맞는 의약품과 건강기능식품 개발에 주력하고 있으며, 글로벌 이미지 고취 및 매출 성장을 위해 노력하고 있습니다.

당사의2020년 제25기 영업실적은 연결 기준으로 매출액65,359백만원, 영업손실은1,783백만원, 당기순손실은1,606백만원을 나타내었습니다. 코로나-19에 따른 영업환경 악화에 매출액은 전년대비 약3% 감소하였으며 영업손실 및 당기순손실이 증가하였습니다.

최근 2개년간의 영업상황은 아래와 같습니다.

(단위: 원)

| 구 분 | 2020년 | 2019년 | 증감비율(%) |

|---|---|---|---|

| 금액 | 금액 | ||

| 매출액 | 65,359,759,879 | 67,536,604,903 | -3.22% |

| 영업이익 | (1,783,531,666) | (366,384,485) | 적자지속 |

| 법인세차감전순이익 | (1,767,303,296) | (1,155,664,490) | 적자지속 |

| 당기순이익 | (1,606,060,778) | (1,121,859,703) | 적자지속 |

(나) 공시대상 사업부문의 구분

당사는 의약품의 제조 및 판매(수출포함)을 지배적 단일사업부문으로 영위하는 사업체로, 공시대상의 요건에 해당하는 사업부문이 없습니다.

(2) 시장점유율

국내 제약업체와 제품의 특성상 업체간 시장 점유율의 비교가 불가하고, 60여개 이상의 제품군 분류로 공인된 자료가 없으나, 코스닥 주요제약사의 매출액은 다음과 같습니다.

(단위: 백만원)

| 회사명 | 2020년 | 2019년 | 2018년 | 2017년 | 2016년도 | 2015년도 | 2014년도 |

| 동국제약 | 500,483 | 428,612 | 353,839 | 323,279 | 304,408 | 256,505 | 222,770 |

| 경동제약 | 173,827 | 176,500 | 175,237 | 175,566 | 157,011 | 149,325 | 152,237 |

| 안국약품 | 141,230 | 155,851 | 180,052 | 178,849 | 171,294 | 195,230 | 164,394 |

| 휴온스 | 366,248 | 333,128 | 313,390 | 278,012 | 167,572 | 215,132 | 156,508 |

| 삼천당제약 | 118,445 | 138,758 | 121,919 | 120,421 | 111,521 | 100,514 | 91,518 |

| 대한약품 | 166,079 | 168,761 | 158,720 | 144,439 | 139,437 | 124,276 | 111,709 |

| 대화제약 | 82,324 | 87,314 | 79,981 | 85,802 | 81,960 | 72,190 | 67,700 |

| 삼아제약 | 53,562 | 71,560 | 66,947 | 61,792 | 65,876 | 59,658 | 56,776 |

| 고려제약 | 66,789 | 55,529 | 52,028 | 55,403 | 55,308 | 47,391 | 45,392 |

| 조아제약 | 64,104 | 66,476 | 61,640 | 57,172 | 53,968 | 48,682 | 43,087 |

| 진양제약 | 49,058 | 47,351 | 46,862 | 43,449 | 36,132 | 40,148 | 45,236 |

| 신일제약 | 61,438 | 60,648 | 53,276 | 50,941 | 50,212 | 44,702 | 48,160 |

* 코스닥 공시자료 참고(개별 재무제표 기준, 작성 시점 미공시 제약사는 미기재)

(3) 시장의 특성

제약산업은 신약개발을 위한 연구에서부터 원료 및 완제의약품의 생산과 판매 등 모든 과정을 포괄하는 첨단 부가가치 산업으로, 기술 집약도가 높고 신제품 개발 여부에 따라 커다란 부가가치를 창출할 수 있는 미래 성장산업으로 분류되고 있습니다.

2019년5월 정부는 제약바이오산업을 ‘3대 중점 육성 사업’중 하나로 선정, 4조원 대의 투자 등의 혁신 전략을 발표했습니다. 보건복지부의 발표에 따르면2020년 국내 제약·바이오기업들의 기술 수출 건수는15건으로 역대 최다를 기록했으며, 기술수출 규모는10조1492억원에 달했습니다.

이벨류에이트파마(EvaluatePharma)는 코로나19 팬데믹 상황 속에서도 혁신적이고 효과적인 치료제에 대한 지속적인 요구로 전세계 처방의약품(Preion drug) 매출은 연평균7.4%로 성장하여2026년1조3,903억 달러를 달성할 것으로 예상합니다. 해당 보고서에 따르면 코로나19 대유행으로 헬스케어 전반에 단기적인 문제가 발생할 수 있지만, 혁신적이고 효과적인 치료법에 대한 산업계의 지속적인 요구가 산업의 성장을 견인한다는 분석입니다.

키움증권 사의 보고서의 따르면, 제약/바이오 업종의 중장기 성장 지속에 이견이 없는 주요 이유로1) 글로벌 시장 진출, 2) 인구 구조 고령화, 3) 연구개발 활성화 등 산업이 구조적으로 변화하고 있기 때문이라고 설명했습니다. 인구 구조적으로도 제약바이오 산업의 수요는 지속 증가할 것으로 보입니다. 국내뿐만 아니라 세계 인구는 고령화되고 있어OECD는 이 추세 대로면2050년 세계 인구의21%가60세 이상이 될 것으로 전망하고 있습니다. 고령화와 의료비는 상관관계를 보이고 있어 의약품 수요가 지속 증가할 것으로 예상됩니다.

(4) 신규사업 등의 내용 및 전망

제출일 현재 신규로 추진하고자 하는 사업은 없습니다.

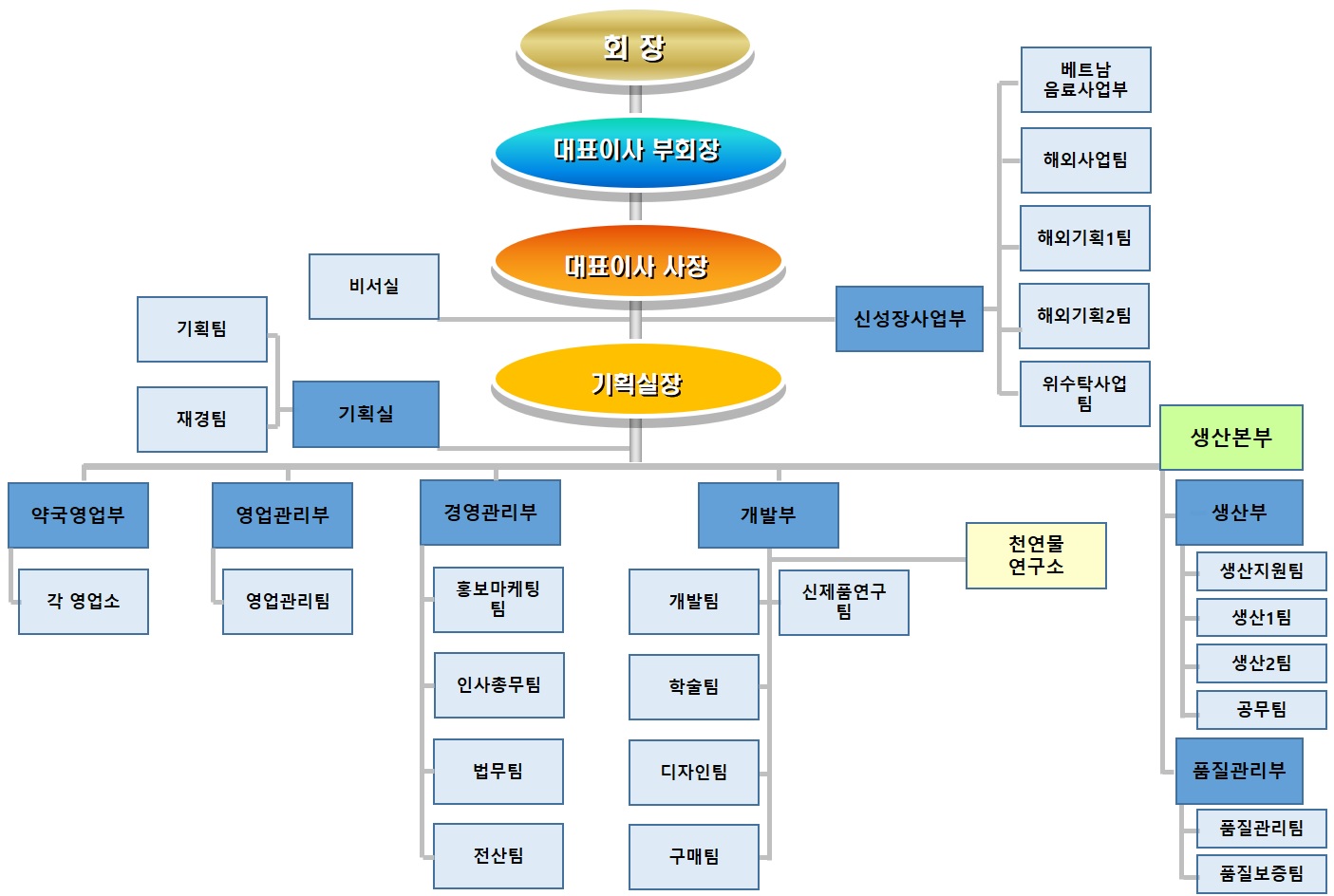

3. 조직도

|

|

조아제약 조직도 |

4. 주요제품 및 원재료 등

(1) 주요제품의 판매현황 (단위 백만원)

| 사업 부문 |

매출 유형 |

품 목 | 구체적용도 | 제26기 1분기 | 제25기 | 제24기 | |||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | ||||

| 의약품제조업 | 제품 | 조아바이톤군 | 기억력 개선 및 지구력 증진 | 357 | 2.7 | 2,692 | 4.2 | 4,173 | 6.3 |

| 헤포스군 | 간장질환치료 | 386 | 2.9 | 2,286 | 3.6 | 3,310 | 5.0 | ||

| 훼마틴군 | 조혈영양제 | 738 | 5.5 | 3,243 | 5.1 | 2,634 | 4.0 | ||

| 가레오군 | 이담제 | 802 | 6.0 | 3,369 | 5.3 | 3,572 | 5.4 | ||

| 바소칸군 | 혈행개선제 | 362 | 2.7 | 1,659 | 2.6 | 1,917 | 2.9 | ||

| 잘크톤 | 어린이 건강음료 | 1,009 | 7.5 | 4,014 | 6.3 | 3,741 | 5.6 | ||

| 활비 | 활성비타민제 | 122 | 0.9 | 685 | 1.1 | 859 | 1.3 | ||

| 엘레멘에스군 | 액상비타민제 | 219 | 1.6 | 1,106 | 1.7 | 1,388 | 2.1 | ||

| 마그스포르테군 | 액상피로회복제 | 184 | 1.4 | 1,094 | 1.7 | 1,585 | 2.4 | ||

| 조아엉겅퀴 | 숙취해소 및 피로회복 | 120 | 0.9 | 836 | 1.3 | 907 | 1.4 | ||

| 기 타 제 품 | 5,968 | 44.5 | 27,675 | 43.2 | 30,431 | 45.8 | |||

| 제 품 소 계 | 10,267 | 76.6 | 48,660 | 75.9 | 54,517 | 82.0 | |||

상품 |

파스류 | 근육통치료제 | 1,128 | 8.4 | 4,610 | 7.2 | 4,104 | 6.2 | |

| 기 타 상 품 | 1,984 | 14.8 | 10,789 | 16.8 | 7,845 | 11.8 | |||

| 상 품 소 계 | 3,112 | 23.2 | 15,422 | 24.1 | 11,954 | 18.0 | |||

| 원 료 | 22 | 0.2 | 22 | 0.0 | 5 | 0.0 | |||

| 원 료 소 계 | 22 | 0.2 | 22 | 0.0 | 5 | 0.0 | |||

| 합 계 | 13,402 | 100.0 | 64,104 | 100.0 | 66,476 | 100.0 | |||

(2) 주요 제품 등의 가격변동추이

제약업의 특성상 가격 변동요인은 의료보험 수가의 변동 수입자재의 가격변동과 환율변동에 주로 영향을 받습니다. 당사의 제품은 생산체제가 다품종 소량 생산 체제이기 때문에 어느 특정 제품의 가격변동추이를 측정하기 어려워 각 제품유형별 매출액 기준으로 단순 평균 가격을 적용하여 제품들의 가격추이를 산출하였습니다.

| (단위:원, VAT포함) | ||||||

|---|---|---|---|---|---|---|

| 품목 | 제26기 1분기 | 제25기 | 제24기 | 제23기 | 제22기 | 제21기 |

| 헤포스 20ML/30AMP | 49,500 | 49,500 | 49,500 | 49,500 | 49,500 | 49,500 |

| 훼마틴 10ML/30AMP | 33,000 | 33,000 | 33,000 | 33,000 | 33,000 | 33,000 |

| 가레오 250MG/100C | 17,600 | 17,600 | 17,600 | 17,600 | 17,600 | 17,600 |

| 조아바이톤 20ML/30포 | 110,000 | 110,000 | 110,000 | 110,000 | 110,000 | 110,000 |

| 조아바이톤 20ML/30A | 121,000 | 121,000 | 121,000 | 121,000 | 121,000 | 121,000 |

| 엘레멘 S 50ML | 4,400 | 4,400 | 4,400 | 4,400 | 4,400 | 4,400 |

| 잘크톤 400ML | 19,800 | 19,800 | 19,800 | 19,800 | 19,800 | 19,800 |

(3) 주요 원재료등의 현황

단위 천원, %

| 사업 부문 |

매입 유형 |

품목 | 용도 | 제26기 1분기 | 비고 | |

|---|---|---|---|---|---|---|

| 매입액 | 비율 | |||||

| 의약품 제조 |

원재료 | Ferritin Ex. | 의약품 | 234,240 | 10.30% | |

| Ferric Hydroxide Polymaltose Complex | 의약품 | 85,250 | 3.75% | |||

| (식)연어코연골추출물분말(일본산) | 식품 | 61,000 | 2.68% | |||

| Grape Leaf Dry Extract(대평) | 의약품 | 52,000 | 2.29% | |||

| Green Tea Powder | 의약품 | 43,875 | 1.93% | |||

| Phendimetrazine Tartrate | 의약품 | 40,000 | 1.76% | |||

| Levo Carnitine | 의약품 | 32,500 | 1.43% | |||

| (식)나토배양물분말(대두발효효소분말 | 식품 | 32,300 | 1.42% | |||

| Orthosiphon Powder | 의약품 | 29,250 | 1.29% | |||

| (식)나토균배양분말(일본산) | 식품 | 29,250 | 1.29% | |||

| 기타원료 | 약120여품목 | 556,813 | 24.48% | |||

| 소계 | 1,196,478 | 52.60% | ||||

| 자재 | 앰플 | 의약품충전용 | 467,427 | 20.55% | ||

| 케이스 | 제품포장용 | 297,317 | 13.07% | |||

| 용기류 | 의약품충진용 | 82,582 | 3.63% | |||

| 홀더 | 앰플포장용 | 70,818 | 3.11% | |||

| 기타자재 | 약70여제품 | 160,045 | 7.04% | |||

| 소계 | 1,078,188 | 47.40% | ||||

| 합계 | 2,274,665 | 100.00 | ||||

(4) 주요 원재료 등의 가격변동추이

국내 주요의약품의 원료는 수입에 의존하고 있어, 환율 변동에 민감합니다. 당사는 환율변동에 대비하기 위해 꾸준한 거래선 관리와 신규 거래선 확보로 원료 원가관리 하고 있습니다. 원료의 내역 및 단가는 다음과 같습니다.

| (단위:원, VAT포함) | |||||||

|---|---|---|---|---|---|---|---|

| 품목 | 구분 | 주요투여제품명 | 제26기 1분기 | 제25기 | 제24기 | 제23기 | 제22기 |

| Ferrittin Ex. | 내수 | 훼마틴캡슐 | 960,000 | 960,000 | 960,000 | 960,000 | 960,000 |

| Diosmin | 수입 | 디오스민 | 74,287 | 111,000 | 150,000 | 160,000 | 160,000 |

| (식)화분추출물 | 수입 | 조아바이톤 | 71,610 | 74,206 | 68,060 | 55,000 | 50,900 |

| D.H.D.B | 수입 | 가레오 | 95,894 | 86,391 | 82,708 | 65,000 | 65,800 |

| L-Arginine | 내수 | 헤포스 | 23,500 | 27,865 | 42,528 | 50,000 | 46,900 |

| Phendimetrazine Tartrate | 내수 | 엔슬림정 | 400,000 | 396,000 | 380,000 | 380,000 | 400,000 |

| Betaine Hydrochloride | 내수 | 헤포스 | 34,000 | 34,000 | 34,000 | 34,000 | 34,400 |

| 앰플 | 내수 | - | 54 | 59 | 57 | 51 | 54 |

| 케이스류 | 내수 | - | 375 | 486 | 408 | 409 | 373 |

| 용기류 | 내수 | - | 122 | 132 | 132 | 135 | 151 |

*상기원가는 KG당 원가입니다.

5. 생산 및 설비에 관한 사항

(1) 생산능력

함안공장의 1일 표준작업시간은 8시간이며 총 가동일수는 240일로 총 115,200분을 가동하였습니다. 정제. 캅셀제는 단위당 능력을 앰플제, 병, 포는 충전능력을 충전품목의 단위수로 산출 하였습니다.

| (단위 : 개) | ||||

|---|---|---|---|---|

| 사업부문 | 품목 | 사업소 | 제26기 1분기 | 비고 |

의약품 제조 |

정제(고형제) |

함안공장 |

109,200,000 | T |

|

캅셀제(고형제) |

함안공장 |

30,500,000 | C | |

|

고형제 소계 |

함안공장 |

139,700,000 | - | |

|

앰플제(액제) |

함안공장 |

14,400,000 | A(10mL) | |

| 병(액제) | 함안공장 | 1,200,000 | 병(100mL) | |

|

사면포 |

함안공장 |

2,800,000 | 포(10mL) | |

|

액제 소계 |

함안공장 |

18,400,000 | - | |

| 합계 | 158,100,000 | - | ||

가. 산출기준

-품목수가 많으므로 전체제품을 제형별로 구분 산출하였습니다.

나. 산출방법

-시간당 생산능력 ×(월근무일수×일근무시간)=월간생산능력

(2) 생산실적

| (단위 : 백만원) | |||||||

|---|---|---|---|---|---|---|---|

| 품목 | 제26기 1분기 | 제25기 | 제24기 | 제23기 | 제22기 | 제21기 | 제20기 |

| 앰플 | 5,413 | 23,699 | 30,535 | 27,140 | 29,334 |

27,331 |

24,185 |

| 정제 | 3,135 | 14,480 | 12,740 | 13,049 | 12,708 |

12,710 |

12,273 |

| 캅셀 | 2,454 | 11,974 | 11,776 | 11,433 | 10,197 |

8,832 |

9,061 |

| 기타 | 763 | 3,569 | 2,923 | 2,729 | 3,840 |

2,114 |

2,077 |

| 합계 | 11,765 | 53,722 | 57,974 | 54,351 | 56,079 |

50,989 |

47,597 |

(3) 가동율

| (단위 : 분) | |||

|---|---|---|---|

| 사업소 | 당기가동가능시간 | 당기실제가동시간 | 평균가동율 |

| 함안공장 | 28,800 | 26,520 | 92.08% |

| 합계 | 28,800 | 26,520 | 92.08% |

| 구분 | 1일 평균가동시간 | 가동일수 | 당기가동시간 | 비고 |

|---|---|---|---|---|

| 함안공장 | 480 | 60 | 28,800 |

-실제가동시간은 의약품과 식품을 포함한 시간입니다.

-실제가동시간은 가동가능시간에서 작업준비시간과 교육시간을 제외한 시간입니다.

(4) 생산설비 및 투자현황

다음은 생산설비의 현황입니다. (단위 : 원)

| 구 분 | 토 지 | 건 물 | 구 축 물 | 기 계 장 치 | 비 품 | 차량운반구 | 공구와기구 | 기타의 유형자산 |

건설중인 자산 |

계 |

|---|---|---|---|---|---|---|---|---|---|---|

| 취득원가 | 911,140,470 | 10,530,086,480 | 906,039,939 | 17,906,309,508 | 541,865,237 | 79,984,000 | 2,370,148,103 | - | 176,231,100 | 33,421,804,837 |

| 감가상각 누계액 |

- | 7,352,260,383 | 638,080,506 | 13,440,030,253 | 410,779,352 | 69,189,566 | 1,926,329,323 | - | - | 23,836,669,383 |

| 순 장 부 금 액 |

911,140,470 | 3,177,826,097 | 267,959,433 | 4,466,279,255 | 131,085,885 | 10,794,434 | 443,818,780 | - | 176,231,100 |

9,585,135,454 |

6. 매출에 관한 사항

(1) 매출실적

당사의 매출은 제품, 상품, 기타 매출로 구분할 수 있으며, 제품매출이 당기 총매출 대비 약 75%로 매출의 주를 이루고 있습니다. 주요 제품에는 매출액 기준으로 조아바이톤, 헤포스, 훼마틴 등의 앰플제제가 주로 구성 되어 있습니다. 당사의 매출내역은 다음과 같습니다.

(단위 : 천원)

|

구 분 |

제26기 1분기 | 제25기 | 제24기 | 제23기 |

|---|---|---|---|---|

|

제품매출(내수) |

45,140,368 | 45,140,368 | 49,400,940 | 47,450,659 |

|

제품매출(수출) |

4,051,184 | 4,051,184 | 5,936,485 | 5,506,267 |

|

상품 매출 |

15,862,054 | 15,862,054 | 11,966,518 | 9,816,055 |

|

기타 매출 |

306,153 | 306,153 | 232,662 | 316,954 |

|

합계 |

65,359,759 | 65,359,759 | 67,536,605 | 63,089,935 |

(2) 판매경로 및 판매 방법

약국영업인원 약 100명으로 영업중에 있으며, 약국영업부 산하 전국 16개 영업소에 근무 중입니다. 또한 2019년 4월 1일자로 경기 남부, 북부 영업소를 신설하여 약국 영업력을 강화했습니다. 또 OEM영업 및 도매상 영업을 위하여 위수탁사업팀을 별도로 운영하고 있습니다. 이밖에 베트남, 중동, 동남아시아 등 해외 수출 확대를 위해 해외사업팀과 해외기획팀을 운영하고 있습니다.

약국용 의약품과 건강식품을 제조,판매하며 메디팜약국체인을 포함 전국 9,190여개의 약국을 통한 직거래 및 각 지역별 거점 도매상을 통하여 판매하고 있으며, 제품에 따라 별도의 판매망을 두고 있습니다.

판매방법 및 판매조건 판매전략은 다음과 같습니다.

| 구 분 | 판매방법 | 판매조건 |

|---|---|---|

| 내수 판매 |

-영업사원이 약국을 직접 방문하여 판매하는 방법 -도매상을 통하여 마트등에 판매하는 방법 -현금 및 외상판매 |

-외상판매된 제품의 대금 회수방법 : 현금과 신용카드, 어음등으로 결제되고 있음 |

| 수출 | -외국에 있는 직접주문자를 통한 수출 -국내에 있는 무역전문업체를 통한 수출 |

-Master L/C -Local L/C |

회사는 매출 증대를 위해 신제품 개발 및 연구활동의 지속적 투자를 할 예정입니다. 또한, 해외 박람회 참가를 통한 수출지역 및 품목의 확대, 내수시장 활성화를 위한 품목구조의 변화 노력과 더불어 OEM매출의 증대를 통해 실적을 개선할 것이며, 메디팜체인약국의 내실을 견고히 하여 약국시장 및 일반의약품의 활성화를 통한 매출증대활동을 지속할 것 입니다.

2011년도 새로운 ERP시스템(KSystem ver.5 Genuine)과 2012년도 그룹웨어 Lotus notes 리뉴얼 작업등으로 신속한 의사결정과 정확한 영업정보를 실시간으로 제공함으로써, 영업성공률 증가와 기업신뢰도 및 이미지 제고등을 이루고, 궁극적으로 매출액 증대와 수익성 개선이라는 두가지 목표를 동시에 이룰 수 있을 것으로 기대하고 있습니다. 또한 스마트폰용 모바일 영업지원시스템 도입으로 영업사원들은 그동안 사무실에서만 가능했던 물류관리, 거래내역 조회, 주문 및 송금 등 각종 업무들을 현장에서 스마트폰를 통해 신속한 처리가 가능하게 되어, 업무효율성을 높이고 절약된 시간만큼 고객과 자주 만나 더 나은 서비스를 제공할 수 있게 되었습니다.

또한, 대중매체 및 전문지 광고, 주말드라마 협찬, 영화제작 협찬, 프로야구 협찬, 사회공헌활동등을 통한 회사 이미지 및 브랜드마케팅을 강화하여 영업활성화를 위하여 노력하고 있습니다.

7. 수주상황

당사는 국내매출의 경우 약국, 도매상 매출등에 직접판매를 하기에 장기계약에 의한 수주판매가 일어나지 않고 있습니다.

8. 경영상의 주요계약

당분기말 현재 당사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약은 없습니다 .

9. 파생상품거래 현황

당사는 파생상품 거래 내용이 없습니다.

10. 시장위험과 위험관리

가. 리스크 관리에 관한 사항

1) 재무위험관리의 목적 및 정책

당사는 금융상품과 관련하여 환위험, 이자율위험 및 가격위험을 포함한 시장위험, 유동성위험, 신용위험과 같은 다양한 금융위험에 노출되어 있습니다. 당사의 위험관리는 당사의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 당사가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 당사는 전사적인 수준의 위험관리 정책 및 절차를 마련하여 운영하고 있으며, 당사의 경영지원부에서 위험관리에 대한 총괄책임을 담당하고 있습니다. 또한, 당사의 내부감사는 위험관리 정책 및 절차의 준수 여부와 위험노출 한도를 지속적으로 검토하고 있습니다.

(1) 시장위험

시장위험은 시장가격의 변화로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다. 시장위험은 환율위험, 이자율위험 및 기타 가격위험의 세 유형의 위험으로 구성되어 있습니다. 시장위험에 영향을 받는 주요 금융상품은 차입금, 예금, 단기매매금융자산 및 매도가능금융자산입니다.

(가) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당사는 변동이자부 단기ㆍ장기차입금과 관련된 시장이자율 변동위험에 노출되어 있습니다. 이에 따라, 당사의 경영진은 이자율 현황을 주기적으로 검토하여 고정이자율 차입금과 변동이자율 차입금의 적절한 균형을 유지하고 있습니다.

(나) 환율변동위험

환율변동위험은 환율변동으로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 당사의 영업활동(수익이나 비용이 당사의 기능통화와 다른 통화로 발생할 때)으로 인해 환율변동위험에 노출되어 있습니다. 당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

(다) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 이러한 위험이 당사에 미치는 영향은 중요하지 아니합니다.

(2) 신용위험

당사는 신용위험을 관리하기 위하여 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 또한, 당사는 신규 거래처와 계약시 거래처로부터 담보 또는 지급보증을 제공받고 있으며, 회수가 지연되는 금융자산에 대하여는 회수지연 현황 및 회수대책이 보고되고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다. 당사는 주요하게 매출채권, 대여금 등 영업활동 및 금융기관 예금, 기타 금융상품등 재무활동으로 인한 신용위험에 노출되어 있습니다.

(가) 매출채권 및 기타채권

당사는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 당사의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권및기타채권 잔액에 대한 지속적인 관리업무를수행하고 있습니다. 당사는 상기 채권에 대해 매 보고기간말에 개별적 또는 집합적으로 손상여부를 검토하고 있습니다.

(나) 기타의 자산

현금, 단기예금 및 대여금 등으로 구성되는 당사의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 당사의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, 당사는 신한은행 등의 금융기관에 현금및현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

당사는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 당사는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다. 당사의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

(4) 자본관리

자본관리의 주 목적은 당사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다. 당사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 자본구조를 경영환경의 변화에 따라 적정한지를 판단하고 배당정책, 타인자본조달 및 상환, 유상감자 및 증자의 필요성을 주기적으로 점검하고 있습니다. 당기 중 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

(5) 파생상품계약

보고서일 현재 보유중인 파생상품은 원금보장을 추구하는 금융상품으로 만기시 원금손실의 위험은 적습니다.

11. 연구개발활동

(1) 연구개발 활동의 개요

당사의 연구개발은 서울 본사에 위치한 연구소에서 상시 근무중인 약 30여명의 기술인력에 의하여 지속적인 연구개발을 하고 있으며, 이를 통해 신제품 개발 및 품질경쟁력 향상을 촉진하여 경쟁력 강화와 시장점유율 확대를 추진하고 있습니다.

(2) 연구개발 담당조직 및 인원

당사는 의약품 및 식품 개발부서외에 별도로 2010년 부터, 바이오의약품 인 EPO 및 인간 성장 호르몬 등 형질전환돼지에 관련한 연구개발 업무를 수행해 왔으며, 2020년 11월 부터는 천연물 의약품 연구 개발 업무를 담당하는 양병천연물 연구소로 전환하여 운영하고 있습니다.

- 인력현황

| 구분 | 부서장 | 인원 | 비고 |

|---|---|---|---|

| 개발부 | 정순기 이사 | 24명 | - |

| 양병천연물연구소 | 9명 | - | |

| 합계 | 1명 | 33명 | - |

-핵심연구인력 현황

|

구분 |

성명 |

직급 |

담당업무 |

최종학위 |

주요 학력 및 경력 |

주요연구실적 |

|---|---|---|---|---|---|---|

|

1 |

이주상 | 연구소장 | 연구소 총괄 | 박사 | 일본토야마대학 약학연구과 박사(2008.03) 미국 Texas-Tech university 의과대학 암센터(Post-doc) 전, 한국한의약진흥원 선임연구원 전, 제주한의약연구원 책임연구원 현, 조아제약 양병천연물연구소장 |

|

|

2 |

이소영 | 차장 | 비임상/임상 연구개발 | 석사 |

경상대학교 이학 석사 (2003.02) 현, 조아제약 양병천연물연구소 차장 |

(주1) |

o (주1) 당 연구 인력의 연구 실적

o Structural and functional characterization of recombinant human growth hormone isolated from transgenic pig milk. PLoS ONE (2020) 제1저자, 교신저자

o Comparative proteomic analysis associated with term placental insufficiency in cloned pig. Proteomics, (2007) 주저자

o Dynamic control of oligosaccharide modification in the mammary gland: linking recombinant human erythropoietin functional analysis of transgenic mouse milk-derived hEPO. Transgenic research (2006) 공동저자

o A rare and often unrecognized cerebromeningitis and hemodynamic disorder: a major cause of sudden death in somatic cell cloned piglets. Proteomics (2005) 공동저자

o Detection of rare Leydig cell hypoplasia in somatic cell cloned male piglets. Zygote (2004) 공동저자

(3) 연구개발비용

(단위:원)

| 과 목 | 제26기 1분기 | 제25기 | 제24기 | |

|---|---|---|---|---|

| 비용의 성격별 분류 | 원재료비 | 37,904,583 | 220,497,495 | 257,033,241 |

| 인건비 | 230,380,270 | 862,144,445 | 877,682,780 | |

| 감가상각비 | 81,879,381 | 324,864,928 | 306,780,448 | |

| 위탁용역비 | 27,910,056 | 355,131,206 | 500,081,523 | |

| 기타 | 0 | 0 | 0 | |

| 연구개발비용 합계 (정부보조금 차감 전) |

378,074,290 | 1,762,638,074 | 1,941,577,992 | |

| 정부보조금 | 0 | 0 | 0 | |

| 연구개발비용 합계 (정부보조금 차감 후) |

378,074,290 |

1,762,638,074 | 1,941,577,992 | |

| 회계처리 내역 | 판매비와 관리비 | 340,169,707 | 1,542,140,579 | 1,684,544,751 |

| 제조경비 | 37,904,583 |

220,497,495 |

257,033,241 | |

| 개발비(무형자산) | 0 | 0 | 0 | |

| 연구개발비/매출액비율 [연구개발비용계/당기매출액X100] |

2.76% | 2.70% | 2.87% | |

* 연구개발비 / 매출액 비율은 정부보조금을 차감하기 전의 연구개발비용 지출총액 기준으로 산정함.

* 상기 연구개발 비용은 2018년 9월 19일 발표된 [제약바이오 기업의 연구개발비 회계처리 관련 감독지침]을 고려하여 작성되었습니다.

(4) 연구개발실적

<연구개발 진행 총괄표>

|

구 분 |

품 목 |

적응증 |

연구시작일 |

현재진행단계 |

비 고 |

||

|---|---|---|---|---|---|---|---|

|

단계(국가) |

승인일 |

||||||

|

바이오 |

시밀러 | 인간성장호르몬 | 성장호르몬 결핍증 치료 | 2011 |

비임상 완료(한국) (2018년) |

- |

|

| 천연물의약품 | 대사성질환 치료제 | 고혈압, 당뇨, 비만, 대장염 등 | 2021 | 소재탐색단계 |

- |

||

① 인간성장호르몬 (Human growth hormone, somatropin)

| 구 분 | 바이오 시밀러 |

| 적응증 | 성장 호르몬 결핍증 |

| 작용기전 | 재조합 인간 성장 호르몬으로써 길이 성장을 촉진하며 내인성 성장 호르몬과 동일한 효과를 나타냄. |

| 제품개발의의 | -형질전환돼지를 이용하여 내인성 성장 호르몬과 동일한 단백질 구조로 생산 |

| 진행경과 | - 2011년 첫 인간성장호르몬 형질전환 돼지의 생산 - 2017년 돼지의 유즙으로부터 인간성장호르몬 정제 생산 (pilot scale) - 2018년 비임상 완료 - 2020년 SCI 저널 논문 발표(Plos one) |

| 향후계획 | - 인간성장호르몬 형질전환 돼지 생산 및 단백질 분리 정제 기술 이전 추진 |

| 경쟁제품 | 지노트로핀(Pfizer, 오리지널 의약품), 유트로핀(LG화학)등 |

| 관련논문 등 | - Direct expression in Escherichia coli of a DNA sequence coding for human growth hormone. Nature (1979) - Synthesis of a gene for human growth hormone and its expression in Escherichia coli. PNAS (1984) - Use of transgenic animals in biotechnology: prospects and problems. Acta Naturae |

| 시장규모 | - 세계시장 규모 약 4조원, 국내 시장 규모 약 900억원, 연 7%씩 상승 (출처: 2018년, 바이오스펙테이터) |

② 대사성질환 치료제

| 구 분 | 천연물의약품 |

| 적응증 | 당뇨, 비만, 고혈압, 대장염 등 대사증후군 |

| 작용기전 | 항산화, 항염증 등 복합작용기전 |

| 제품개발의의 | - 복합기전의 대사증후군 예방/치료제 원천기술 개발 |

| 진행경과 | - 2021년 3월, 천연물연구소 본사이전 완료 - 천연물로부터 대사성증후군 예방/치료소재 탐색 |

| 향후계획 | - 약효물질 탐색, 비임상 효력시험, 원료표준화, 작용기전 연구 |

| 경쟁제품 | 스타틴계 약물 |

| 관련논문 등 | - Abdominal obesity and metabolic syndrome. Nature (2006) - A Comprehensive review on metabolic syndrome. Cardiology Research and Practice (2014) |

| 시장규모 | - 세계시장 규모 약 114조원(2018년), 연 10%씩 상승 (출처: 2018년, BCC Research) |

(5) 특허권 보유 현황

| 종류 | 등록일 | 명칭 | 등록국가 | 등록번호 | 비고 |

|---|---|---|---|---|---|

| 특허권 | 2017.07.18 | 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도 | 미국 | US9738694B2 | - |

| 특허권 | 2015.08.13 | 돼지의 알파에스1 카제인 유전자 그 프로모터 및 그의 용도 | 유럽 | 2305814 | |

| 특허권 | 2014.07.24 | 돼지의 베타 카제인 유전자, 그 프로모터 및 그의 용도 | 캐나다 | 2729623 | |

| 특허권 | 2014.05.08 | 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도 | 일본 | 5507555 | |

| 특허권 | 2013.11.07 | 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도 | 중국 | ZL200980126110.X | |

| 특허권 | 2013.06.05 | 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도 | 호주 | 200926603 | |

| 특허권 | 2013.05.23 | 돼지의 베타 카제인 유전자, 그 프로모터 및 그의 용도 | 호주 | 2008359017 | |

| 특허권 | 2013.03.20 | 돼지의 베타 카제인 유전자, 그 프로모터 및 그의 용도 | 미국 | 8420388 | |

| 특허권 | 2011.05.06 | 돼지의 유로플라킨Ⅱ유전자의 프로모터 및 이를 이용한 유용단백질의 생산방법 | 중국 | ZL200380101482.X | |

| 특허권 | 2011.05.03 | 돼지의 베타카제인 유전자, 그 프로모터 및 그의 용도 | 국내 | 1033819 | |

| 특허권 | 2011.05.03 | 돼지의 알파에스1 카제인 유전자, 그 프로모터 및 그의 용도 | 국내 | 1033818 | |

| 특허권 | 2006.02.0 | 돼지의 유로플라킨Ⅱ유전자의 프로모터 및 이를 이용한 유용단백질의 생산방법 | 국내 | 552634 | |

| 특허권 | 2007.10.16 | 유선 특이적 인간 에리트로포이에틴 발현 벡터, 이를 이용 | 국내 | 769291 |

12. 기타 투자의사결정에 필요한 사항

(1)외부자금조달요약표

[국내조달]

| (단위:백만원) | |||||

|---|---|---|---|---|---|

| 조달원천 | 기초잔액 | 신규조달 | 상환 등 감소 | 기말잔액 | 비고 |

| 은행 | 8,150 | 3,700 | 1,050 | 10,800 | |

| 금융기관합계 | 8,150 | 3,700 | 1,050 | 10,800 | |

| 총계 | 8,150 | 3,700 | 1,050 | 10,800 | |

III. 재무에 관한 사항

1. 요약재무정보

2021년 3월 31일 현재 회사의 연결대상 종속기업의 현황은 다음과 같습니다.

| 종속기업 | 소유지분율 | 소재지 | 결산월 | 업종 | |

|---|---|---|---|---|---|

| 조아제약(주) | 기타주주 | ||||

| 메디팜(주) | 49.05% | 50.95% | 서울 | 12월 | 약국프랜차이즈 |

| (주)아이비스마트 | 100.00% | - | 서울 | 12월 | 체육시설 운영 |

| THE GIOI SUC KHOE COMPANY LIMITED |

100.00% | - | 베트남 호치민 |

12월 | 건강식품 도매 |

메디팜(주)에 대해서는 소유지분율이 과반수 미만이나, 특수관계자를 제외한 나머지 주주지분이 넓게 분산되어 있으며 지배기업의 지분율만으로도 의사결정과정에서 과반수의 의결권을 행사할 수 있었던 상황 등을 감안하여 종속기업으로 판단하였습니다.

아래에 기재된 당사의 제25기, 제24기 재무제표는 한국채택국제회계기준에 의해 작성되어 회계감시인으로부터 감사를 받은 재무제표입니다.

(1) 연결요약재무제표

(단위: 천원)

|

구 분 |

제26기 1분기 | 제25기 | 제24기 |

|---|---|---|---|

|

[유동자산] |

48,585,950 | 47,349,631 | 53,801,503 |

|

현금및현금성자산 |

4,413,898 | 4,163,965 | 10,037,029 |

|

매출채권 및 기타수취채권 |

25,475,937 | 25,402,809 | 28,482,578 |

|

재고자산 |

12,415,259 | 12,581,054 | 9,142,950 |

|

기타유동자산 |

6,290,856 | 5,201,803 | 6,138,946 |

|

[비유동자산] |

35,351,754 | 35,027,335 | 32,940,587 |

|

금융기관예치금 |

2,624,174 | 2,467,862 | 2,261,721 |

|

기타수취채권 |

2,697,865 | 2,868,183 | 2,313,313 |

| 당기손익-공정가치금융자산 | 627,221 | 627,112 | 272,829 |

|

유형자산 |

21,888,704 | 20,719,522 | 19,414,135 |

| 사용권자산 | 2,096,641 | 1,470,668 | 2,133,437 |

|

투자부동산 |

3,023,612 | 4,501,248 | 4,606,940 |

|

무형자산 |

650,931 | 630,274 | 637,328 |

|

종속기업및관계기업투자 |

68,260 | 68,260 | 57,059 |

|

이연법인세자산 |

1,670,906 | 1,670,906 | 1,243,825 |

| 기타비유동자산 | 3,440 | 3,300 | - |

|

자산총계 |

83,937,704 | 82,376,967 | 86,742,091 |

|

[유동부채] |

20,028,407 | 19,178,102 | 23,382,433 |

|

[비유동부채] |

8,403,170 | 6,455,583 | 11,610,508 |

|

부채총계 |

28,431,577 | 25,633,685 | 34,992,942 |

|

지배기업의 소유지분 |

57,158,041 | 58,302,040 | 53,056,079 |

|

[자본금] |

15,489,913 | 15,489,913 | 14,155,115 |

|

[자본잉여금] |

62,041,773 | 62,041,773 | 53,456,583 |

| [기타포괄손익누계액] | -21,933 | -50,280 | - |

|

[기타자본구성요소] |

1,460,565 | 1,460,565 | 5,281,641 |

|

[이익잉여금] |

-21,812,277 | -20,639,931 | -19,837,260 |

|

비지배지분 |

-1,651,913 | -1,558,758 | -1,306,930 |

|

자본총계 |

55,506,127 | 56,743,281 | 51,749,149 |

|

매출액 |

13,710,049 | 65,359,759 | 67,536,604 |

|

영업이익 |

-1,434,267 | -1,783,531 | -366,384 |

|

당기순이익 |

-1,265,501 | -1,606,060 | -1,121,859 |

|

지배주주 지분 |

-1,172,346 | -1,318,725 | -905,311 |

|

비지배지분 |

-93,155 | -287,335 | -216,547 |

|

주당순이익(원) |

-38 | -43 | -32 |

※ 상기 제26기 1분기, 제25기, 제24기 요약연결재무정보는 한국채택국제회계기준 작성기준에 따라 작성되었읍니다.

- 연결대상회사의 변동내용 및 변동사유

| 사업연도 | 연결에 포함된 회사명 |

전기대비 연결에 추가된 회사명 |

전기대비 연결에서 제외된 회사명 |

|---|---|---|---|

| 제26기 1분기 | 메디팜주식회사, (주)아이비스마트, THE GIOI KHOE COMPANY LIMITED |

없음 | 없음 |

| 제25기 | 메디팜주식회사 (주)아이비스마트 THE GIOI SUC KHOE COMPANY LIMITED |

THE GIOI SUC KHOE COMPANY LIMITED | 없음 |

| 제24기 | 메디팜주식회사 (주)아이비스마트 |

(주)아이비스마트 | 없음 |

| 제23기 | 메디팜주식회사 | 없음 | 없음 |

| 제22기 | 메디팜주식회사 | 없음 | 없음 |

(2) 요약연결재무정보 이용상의 유의점

연결재무제표에 대한 주석사항 부분에 상세히 기술하였습니다.

(3) 별도재무제표

(단위: 천원)

| 구 분 | 제26기 1분기 | 제25기 | 제24기 |

|---|---|---|---|

| [유동자산] | 48,509,554 | 47,243,757 | 53,352,360 |

| 현금및현금성자산 | 4,224,005 | 3,916,788 | 9,477,368 |

| 매출채권 및 기타수취채권 | 26,001,243 | 25,906,192 | 28,969,913 |

| 재고자산 | 12,138,424 | 12,275,914 | 8,836,177 |

| 기타유동자산 | 6,145,882 | 5,144,863 | 6,068,902 |

| [비유동자산] | 34,876,322 | 35,228,981 | 32,744,487 |

| 금융기관예치금 | 2,624,174 | 2,467,863 | 2,261,721 |

| 기타수취채권 | 1,576,834 | 1,664,076 | 1,633,356 |

| 당기손익-공정가치금융자산 | 627,221 | 627,113 | 272,829 |

| 유형자산 | 20,925,291 | 19,798,949 | 18,403,160 |

| 투자부동산 | 4,888,155 | 6,364,609 | 6,475,759 |

| 사용권자산 | 1,177,987 | 1,270,371 | 1,125,106 |

| 무형자산 | 604,011 | 583,354 | 637,183 |

| 이연법인세자산 | 1,670,907 | 1,670,907 | 1,235,373 |

| 종속기업및관계기업투자 | 781,739 | 781,739 | 700,000 |

| 자산총계 | 83,385,876 | 82,472,738 | 86,096,848 |

| [유동부채] | 19,091,360 | 18,250,306 | 22,790,799 |

| [비유동부채] | 4,718,442 | 3,484,832 | 8,526,759 |

| 부채총계 | 23,809,802 | 21,735,138 | 31,317,559 |

| [자본금] | 15,489,913 | 15,489,913 | 14,155,115 |

| [자본잉여금] | 62,041,773 | 62,041,773 | 53,456,583 |

| [기타자본구성요소] | 1,361,513 | 1,361,513 | 5,182,590 |

| [이익잉여금] | -19,317,127 | -18,155,599 | -18,014,999 |

| 자본총계 | 59,576,073 | 60,737,600 | 54,779,289 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 매출액 | 13,392,022 | 64,104,410 | 66,476,462 |

| 영업이익 | -1,315,828 | -819,905 | 131,544 |

| 당기순이익 | -1,161,527 | -622,461 | -623,203 |

| 주당순이익(원) | -37 | -20 | -22 |

(4) 요약별도재무정보 이용상의 유의점

재무제표에 대한 주석사항 부분에 상세히 기술하였습니다. 첨부된 재무제표에 대한 감사보고서의 주석사항을 참조하시가 바랍니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 26 기 1분기말 2021.03.31 현재 |

|

제 25 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 26 기 1분기말 |

제 25 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

48,585,950,033 |

47,349,631,158 |

|

현금및현금성자산 (주4,5) |

4,413,898,906 |

4,163,965,323 |

|

금융기관예치금 (주4,5) |

1,735,972,532 |

1,705,972,532 |

|

기타유동금융자산 |

4,060,127,520 |

3,175,871,053 |

|

유동 당기손익-공정가치 측정 지정 금융자산 (주4,5,6,17) |

4,060,127,520 |

3,175,871,053 |

|

매출채권 및 기타유동채권 (주4,5,6,15,17) |

25,475,937,824 |

25,402,809,577 |

|

재고자산 |

12,415,259,087 |

12,581,054,201 |

|

기타자산 |

466,822,404 |

304,223,582 |

|

당기법인세자산 |

17,931,760 |

15,734,890 |

|

비유동자산 |

35,351,754,379 |

35,027,335,996 |

|

금융기관예치금 (주4,5) |

2,624,174,248 |

2,467,862,733 |

|

기타수취채권 (주4,5,6,15,17) |

2,697,865,012 |

2,868,183,384 |

|

기타비유동금융자산 |

627,221,543 |

627,112,553 |

|

비유동 당기손익-공정가치 의무 측정 금융자산 (주4,5,6,17) |

627,221,543 |

627,112,553 |

|

유형자산 |

23,985,345,659 |

22,190,190,661 |

|

유형자산 (주8) |

21,888,704,261 |

20,719,522,332 |

|

사용권자산 (주9) |

2,096,641,398 |

1,470,668,329 |

|

투자부동산 (주8) |

3,023,612,287 |

4,501,248,652 |

|

무형자산 |

650,931,847 |

630,274,230 |

|

지분법적용 투자지분 (주10) |

68,260,289 |

68,260,289 |

|

이연법인세자산 |

1,670,906,494 |

1,670,906,494 |

|

기타비유동자산 |

3,437,000 |

3,297,000 |

|

자산총계 |

83,937,704,412 |

82,376,967,154 |

|

부채 |

||

|

유동부채 |

20,028,407,126 |

19,178,102,068 |

|

매입채무 및 기타유동채무 |

19,228,642,996 |

17,899,496,483 |

|

단기매입채무 (주4,5) |

3,533,638,295 |

3,598,764,569 |

|

기타지급부채 (주4,5) |

3,104,485,812 |

3,465,937,349 |

|

차입금 (주4,5,11) |

9,800,000,000 |

8,150,000,000 |

|

유동리스부채 (주4,5,9) |

845,776,704 |

745,245,237 |

|

유동계약부채 (주12) |

1,944,742,185 |

1,939,549,328 |

|

당기법인세부채 |

0 |

0 |

|

기타부채 |

799,764,130 |

1,278,605,585 |

|

비유동부채 |

8,403,170,046 |

6,455,583,504 |

|

장기매입채무 및 기타비유동채무 |

2,933,315,955 |

1,349,640,992 |

|

장기차입금 (주4,5,11) |

1,000,000,000 |

0 |

|

비유동리스부채 (주4,5,9) |

1,933,315,955 |

1,349,640,992 |

|

퇴직급여부채 (주13) |

1,834,767,429 |

1,490,730,142 |

|

기타지급부채 (주4,5) |

2,723,975,171 |

2,723,975,171 |

|

기타부채 |

911,111,491 |

891,237,199 |

|

부채총계 |

28,431,577,172 |

25,633,685,572 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

57,158,041,181 |

58,302,040,263 |

|

자본금 (주1) |

15,489,913,500 |

15,489,913,500 |

|

자본잉여금 |

62,041,773,515 |

62,041,773,515 |

|

주식발행초과금 |

62,041,773,515 |

62,041,773,515 |

|

이익잉여금(결손금) |

(21,812,277,862) |

(20,639,931,331) |

|

기타포괄손익누계액 |

(21,933,251) |

(50,280,700) |

|

기타자본구성요소 |

1,460,565,279 |

1,460,565,279 |

|

비지배지분 |

(1,651,913,941) |

(1,558,758,681) |

|

자본총계 |

55,506,127,240 |

56,743,281,582 |

|

자본과부채총계 |

83,937,704,412 |

82,376,967,154 |

|

연결 포괄손익계산서 |

|

제 26 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

제 25 기 1분기 2020.01.01 부터 2020.03.31 까지 |

|

(단위 : 원) |

|

제 26 기 1분기 |

제 25 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) (주15) |

13,710,049,687 |

13,710,049,687 |

17,459,183,541 |

17,459,183,541 |

|

매출원가 (주15) |

8,818,787,851 |

8,818,787,851 |

10,046,955,074 |

10,046,955,074 |

|

매출총이익 |

4,891,261,836 |

4,891,261,836 |

7,412,228,467 |

7,412,228,467 |

|

판매비와관리비 |

6,325,529,509 |

6,325,529,509 |

7,118,895,304 |

7,118,895,304 |

|

영업이익(손실) |

(1,434,267,673) |

(1,434,267,673) |

293,333,163 |

293,333,163 |

|

기타이익 (주5,6,15) |

328,629,364 |

328,629,364 |

126,991,665 |

126,991,665 |

|

기타손실 (주5,6,15) |

127,816,705 |

127,816,705 |

1,464,736,570 |

1,464,736,570 |

|

금융수익 (주5,15) |

40,193,336 |

40,193,336 |

530,011,018 |

530,011,018 |

|

금융원가 (주5) |

72,240,113 |

72,240,113 |

323,869,625 |

323,869,625 |

|

법인세비용차감전순이익(손실) |

(1,265,501,791) |

(1,265,501,791) |

(838,270,349) |

(838,270,349) |

|

법인세비용 (주14) |

0 |

0 |

||

|

당기순이익(손실) |

(1,265,501,791) |

(1,265,501,791) |

(838,270,349) |

(838,270,349) |

|

기타포괄손익 |

28,347,449 |

28,347,449 |

||

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

28,347,449 |

28,347,449 |

||

|

해외사업장환산외환차이(세후기타포괄손익) |

28,347,449 |

28,347,449 |

||

|

총포괄손익 |

(1,237,154,342) |

(1,237,154,342) |

(838,270,349) |

(838,270,349) |

|

총 포괄손익의 귀속 |

||||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(1,143,999,082) |

(1,143,999,082) |

(842,245,957) |

(842,245,957) |

|

총 포괄손익, 비지배지분 |

(93,155,260) |

(93,155,260) |

3,975,608 |

3,975,608 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(38) |

(38) |

(29) |

(29) |

|

희석주당이익(손실) (단위 : 원) |

(29) |

(29) |

||

|

연결 자본변동표 |

|

제 26 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

제 25 기 1분기 2020.01.01 부터 2020.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타포괄손익누계액 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2020.01.01 (기초자본) |

14,155,115,500 |

53,456,583,035 |

5,281,641,637 |

(19,837,260,481) |

53,964,788,984 |

(1,306,930,566) |

51,749,149,125 |

|

|

당기순이익(손실) |

(842,245,957) |

(842,245,957) |

3,975,608 |

(838,270,349) |

||||

|

기타포괄손익 |

||||||||

|

전환사채 전환권 전환 |

229,109,500 |

1,627,655,788 |

(955,264,299) |

901,500,989 |

901,500,989 |

|||

|

2020.03.31 (기말자본) |

14,384,225,000 |

55,084,238,823 |

4,326,377,338 |

(20,679,506,438) |

53,115,334,723 |

(1,302,954,958) |

51,812,379,765 |

|

|

2021.01.01 (기초자본) |

15,489,913,500 |

62,041,773,515 |

(50,280,700) |

1,460,565,279 |

(20,639,931,331) |

58,302,040,263 |

(1,558,758,681) |

56,743,281,582 |

|

당기순이익(손실) |

(1,172,346,531) |

(1,172,346,531) |

(93,155,260) |

(1,265,501,791) |

||||

|

기타포괄손익 |

28,347,449 |

28,347,449 |

28,347,449 |

|||||

|

전환사채 전환권 전환 |

||||||||

|

2021.03.31 (기말자본) |

15,489,913,500 |

62,041,773,515 |

(21,933,251) |

1,460,565,279 |

(21,812,277,862) |

57,158,041,181 |

(1,651,913,941) |

55,506,127,240 |

|

연결 현금흐름표 |

|

제 26 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

제 25 기 1분기 2020.01.01 부터 2020.03.31 까지 |

|

(단위 : 원) |

|

제 26 기 1분기 |

제 25 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(1,136,491,259) |

367,912,172 |

|

영업으로부터 창출된 현금 |

(1,124,613,451) |

343,992,372 |

|

이자수취(영업) |

16,957,333 |

42,653,068 |

|

이자지급(영업) |

(51,638,271) |

(53,199,488) |

|

배당금수취(영업) |

25,000,000 |

37,500,000 |

|

법인세납부(환급) |

(2,196,870) |

(3,033,780) |

|

투자활동현금흐름 |

(1,091,005,022) |

(1,904,740,850) |

|

금융상품의 처분 |

480,000,000 |

480,000,000 |

|

대여금및수취채권의 처분 |

207,272,790 |

186,049,072 |

|

유형자산의 처분 |

14,545,455 |

0 |

|

금융상품의 취득 |

(659,329,872) |

(679,004,622) |

|

유동성 당기손익-공정가치금융자산의 증가 |

(703,103,395) |

(110,000,000) |

|

대여금및수취채권의 취득 |

(157,900,000) |

(155,700,000) |

|

유형자산의 취득 |

(215,150,000) |

(1,209,539,260) |

|

무형자산의 취득 |

(46,390,000) |

(44,052,300) |

|

기타지급부채의 감소 |

(10,950,000) |

(35,486,000) |

|

현금의기타유입(유출) |

0 |

(337,007,740) |

|

재무활동현금흐름 |

2,453,722,351 |

(276,078,500) |

|

차입금 (주11) |

3,700,000,000 |

0 |

|

기타지급부채의 증가 |

1,000,000 |

|

|

차입금의 상환 (주11) |

(1,050,000,000) |

(50,000,000) |

|

기타지급부채의 감소 |

(10,000,000) |

|

|

리스부채의 상환 (주9) |

(196,277,649) |

(217,078,500) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

226,226,070 |

(1,812,907,178) |

|

기초현금및현금성자산 |

4,163,965,323 |

10,037,029,358 |

|

현금및현금성자산에 대한 환율변동효과 |

23,707,513 |

215,261,395 |

|

기말현금및현금성자산 |

4,413,898,906 |

8,439,383,575 |

3. 연결재무제표 주석

1. 회사의 개요 :

조아제약주식회사(이하 "회사")와 종속기업(이하 회사와 종속기업은 "연결회사")는 의약품의 제조 및 판매를 주요사업목적으로 하고 있습니다. 회사는 1964년 5월 9일 의약품의 제조 및 판매를 주요사업목적으로 하여 삼강제약사로 설립되었고 1996년 3월 15일 조아제약주식회사로 법인전환되어 1999년 8월 13일자로 코스닥시장에 등록되었습니다. 2021년 3월 31일 현재 대한민국 서울특별시 영등포구에 본사를 두고 있으며, 경남 함안군에 공장을 두고있습니다.

회사는 설립후 수차례의 증자를 거쳐 2021년 3월 31일 현재 납입자본금은 15,490백만원이며, 회사의 최대주주는 19.57%의 지분을 가지고 있는 조원기 등입니다.

1.1 종속기업 현황

보고기간종료일 현재 회사의 연결대상 종속기업 현황은 다음과 같습니다.

| 종 속 기 업 | 소재지 | 2021. 3. 31 | 2020. 12. 31 | 결산월 | 업 종 |

|---|---|---|---|---|---|

| 지배지분율(%) | 지배지분율(%) | ||||

| 메디팜(주)(*1) | 한 국 | 49.06 | 49.06 | 12월 | 의약품 판매 |

| (주)아이비스마트 | 한 국 | 100.00 | 100.00 | 12월 | 체육시설 운영 |

| THE GIOI SUC KHOE COMPANY LIMITED(*2) |

베트남 | 100.00 | 100.00 | 12월 | 의약품 판매 |

(*1) 메디팜(주)에 대해서는 소유지분율이 과반수 미만이나, 특수관계자를 제외한 나머지 주주지분이 넓게 분산되어 있으며 지배기업의 지분율만으로도 의사결정과정에서 과반수의 의결권을 행사할 수 있었던 상황 등을 감안하여 종속기업으로 판단하였습니다.

(*2) 전기 중 연결회사가 지분 100%를 취득하여 종속기업으로 편입되었습니다.

1.2 연결대상범위의 변동

당분기 중 신규로 연결에 포함되었거나 연결에서 제외된 기업은 없습니다.

2. 중요한 회계정책 :

2.1 재무제표 작성기준

연결회사의 2021년 3월 31일로 종료하는 3개월 보고기간에 대한 분기연결재무제표는 기업회계기준서 제1034호 "중간재무보고"에 따라 작성되었습니다. 이 분기연결재무제표는 보고기간말인 2021년 3월 31일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

2.1.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

- 기업회계기준서 제 1116호 '리스' 개정 - 코로나19 관련 임차료 할인 등에 대한 실무적 간편법

실무적 간편법으로, 리스이용자는 코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있습니다. 이러한 선택을 한 리스이용자는 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에 이 기준서가 규정하는 방식과 일관되게 회계처리하여야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 ‘보험계약’ 및 제 1116호 ‘리스’ 개정 - 이자율지표 개혁(2단계 개정)

이자율지표개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

2.1.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

- 기업회계기준서 제1103호 '사업결합’ 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 ‘충당부채, 우발부채 및 우발자산’ 및 해석서 제2121호 ‘부담금’의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1016호 '유형자산’ 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서 차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

- 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산’ 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택’: 최초채택기업인 종속기업

·기업회계기준서 제1109호 '금융상품’: 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1116호 '리스’: 리스 인센티브

·기업회계기준서 제1041호 '농립어업’: 공정가치 측정

- 기업회계기준서 제1001호 '재무제표 표시’ 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

2.2 회계정책

분기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.1.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.2.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정 :

연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도있습니다.

COVID-19의 확산은 국내외 경제에 중대한 영향을 미치고 있습니다. 이는 생산성 저하와 매출의 감소나 지연, 기존 채권의 회수 등에 부정적인 영향을 미칠 수 있습니다. 이로 인해 연결회사의 재무상태와 재무성과에도 부정적인 영향이 발생할 수 있으며, 이러한 영향은 2021년 연차재무제표에도 지속될 것으로 예상됩니다.

중간기간의 연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 COVID-19에 따른 불확실성의 변동에 따라 조정될 수 있으며, COVID-19로 인하여 연결회사의 사업, 재무상태 및 경영성과 등에 미칠 궁극적인 영향은 현재 예측할 수 없습니다.

분기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 공정가치 :

당분기 중 연결회사의 금융자산과 금융부채의 공정가치에 영향을 미치는 사업환경 및 경제적인 환경의 유의적인 변동은 없습니다.

가. 금융상품 종류별 공정가치

금융상품의 종류별 장부금액 및 공정가치는 다음과 같습니다(단위: 천원).

| 구 분 | 2021. 3. 31 | 2020. 12. 31 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산 | ||||

| 현금및현금성자산 | 4,413,899 | 4,413,899 | 4,163,965 | 4,163,965 |

| 유동성 금융기관예치금 | 1,735,973 | 1,735,973 | 1,705,973 | 1,705,973 |

| 유동성 당기손익-공정가치금융자산 | 4,060,128 | 4,060,128 | 3,175,871 | 3,175,871 |

| 매출채권 | 21,429,166 | 21,429,166 | 21,545,680 | 21,545,680 |

| 유동성 기타수취채권 | 4,046,772 | 4,046,772 | 3,857,129 | 3,857,129 |

| 비유동성 금융기관예치금(*1) | 2,624,174 | 2,624,174 | 2,467,863 | 2,467,863 |

| 비유동성 기타수취채권(*1) | 2,697,865 | 2,697,865 | 2,868,183 | 2,868,183 |

| 비유동성 당기손익-공정가치금융자산 | 627,222 | 627,222 | 627,113 | 627,113 |

| 소 계 | 41,635,199 | 41,635,199 | 40,411,777 | 40,411,777 |

| 금융부채 | ||||

| 매입채무 | 3,533,638 | 3,533,638 | 3,598,765 | 3,598,765 |

| 유동성 기타지급부채 | 3,104,486 | 3,104,486 | 3,465,937 | 3,465,937 |

| 유동성 차입금 | 9,800,000 | 9,800,000 | 8,150,000 | 8,150,000 |

| 유동성 리스부채 | 845,777 | 845,777 | 745,245 | 745,245 |

| 비유동성 차입금 | 1,000,000 | 1,000,000 | - | - |

| 비유동성 리스부채 | 1,933,316 | 1,933,316 | 1,349,641 | 1,349,641 |

| 비유동성 기타지급부채(*1) | 2,723,975 | 2,723,975 | 2,723,975 | 2,723,975 |

| 소 계 | 22,941,192 | 22,941,192 | 20,033,563 | 20,033,563 |

(*1) 비유동성 금융기관예치금, 비유동성 기타수취채권, 비유동성 기타지급부채의 공정가치는 할인에 따른 효과가 유의적이지 않기 때문에 장부금액과 동일합니다.

나. 공정가치 서열체계

공정가치로 측정되거나 공정가치가 공시되는 자산과 부채는 공정가치 서열체계에 따라 구분되며 정의된 수준들은 다음과 같습니다.

| - |

측정일에 동일한 자산이나 부채에 대해 접근할 수 있는 활성시장의 (조정하지 않은) 공시가격 (수준 1) |

| - |

수준 1의 공시가격 외에 자산이나 부채에 대해 직접적으로나 간접적으로 관측할 수 있는 투입변수 (수준 2) |

| - |

자산이나 부채에 대한 관측할 수 없는 투입변수 (수준 3) |

공정가치로 측정되거나 공정가치가 공시되는 자산과 부채의 공정가치 서열체계 구분내역(단위: 천원)

| 2021. 3. 31 | 수준1 | 수준2 | 수준3 | 계 |

|---|---|---|---|---|

| 반복적인 공정가치 측정치 | ||||

| 유동성 당기손익-공정가치금융자산 | ||||

| ELS 등 | - | 4,060,128 | - | 4,060,128 |

| 비유동성 당기손익-공정가치금융자산 | ||||

| 지분상품 | 2,105 | - | 625,117 | 627,222 |

| 공시되는 공정가치 | ||||

| 투자부동산 | - | - | 7,175,120 | 7,175,120 |

| 계 | 2,105 | 4,060,128 | 7,800,237 | 11,862,470 |

| 2020. 12. 31 | 수준1 | 수준2 | 수준3 | 계 |

|---|---|---|---|---|

| 반복적인 공정가치 측정치 | ||||

| 유동성 당기손익-공정가치금융자산 | ||||

| ELS 등 | - | 3,175,871 | - | 3,175,871 |

| 비유동성 당기손익-공정가치금융자산 | ||||

| 지분상품 | 1,996 | - | 625,117 | 627,113 |

| 공시되는 공정가치 | ||||

| 투자부동산 | - | - | 9,694,691 | 9,694,691 |

| 계 | 1,996 | 3,175,871 | 10,319,808 | 13,497,675 |

다. 반복적인 공정가치 측정치의 서열체계 수준 간 이동

보고기간종료일 현재 연결회사의 각 공정가치 서열체계의 수준 간 이동내역은 없습니다.

라. 가치평가기법 및 투입변수

연결회사는 공정가치 서열체계에서 수준 2와 수준 3으로 분류되는 반복적인 공정가치 측정치, 비반복적인 공정가치 측정치, 공시되는 공정가치에 대하여 다음의 가치평가기법과 투입변수를 사용하고 있습니다(단위: 천원).

| 구 분 | 2021. 3. 31 | 2020. 12. 31 | ||||

|---|---|---|---|---|---|---|

| 공정가치 | 수준 | 가치평가기법 | 공정가치 | 수준 | 가치평가기법 | |

| 유동성 당기손익-공정가치금융자산 | ||||||

| ELS 등 | 4,060,128 | 2 | 공정가치평가기법 (Monte-carlo simulation) |

3,175,871 | 2 | 공정가치평가기법 (Monte-carlo simulation) |

| 비유동성 당기손익-공정가치금융자산 | ||||||

| 지분상품 | 625,117 | 3 | 자산가치접근법 | 625,117 | 3 | 자산가치접근법 |

| 투자부동산 | 7,175,120 | 3 | 공정가치기법 (비교가치법 등) |

9,694,691 | 3 | 공정가치기법 (비교가치법 등) |

5. 금융상품 범주별 분류 :

가. 금융상품의 범주별 분류내역은 다음과 같습니다(단위: 천원).

|

재무상태표 상 자산 |

2021.3.31 | 2020.12.31 |

|---|---|---|

| 당기손익-공정가치 금융자산 | ||

| 유동성 당기손익-공정가치 금융자산 | 4,060,128 | 3,175,871 |

| 비유동성 당기손익-공정가치 금융자산 | 627,222 | 627,113 |

| 상각후원가 금융자산 | ||

| 현금및현금성자산 | 4,413,899 | 4,163,965 |

| 유동성금융기관예치금 | 1,735,973 | 1,705,973 |

| 매출채권 | 21,429,166 | 21,545,680 |

| 유동성 기타수취채권 | 4,046,772 | 3,857,129 |

| 비유동성 금융기관예치금 | 2,624,174 | 2,467,863 |

| 비유동성 기타수취채권 | 2,697,865 | 2,868,183 |

| 합 계 | 41,635,199 | 40,411,777 |

|

재무상태표 상 부채 |

2021.3.31 | 2020.12.31 |

|---|---|---|

| 상각후원가 | ||

| 매입채무 | 3,533,638 | 3,598,765 |

| 유동성 기타지급부채 | 3,104,486 | 3,465,937 |

| 유동성 차입금 | 9,800,000 | 8,150,000 |

| 유동성 리스부채 | 845,777 | 745,245 |

| 비유동성 차입금 | 1,000,000 | - |

| 비유동성 리스부채 | 1,933,316 | 1,349,641 |

| 비유동성 기타지급부채 | 2,723,975 | 2,723,975 |

| 합 계 | 22,941,192 | 20,033,563 |

나. 금융상품 범주별 순손익 분류내역은 다음과 같습니다.

|

구 분 |

당분기 |

전분기 |

|---|---|---|

| 배당수익 | ||

| 당기손익-공정가치(보유분관련) | 25,000 | 37,500 |

| 이자수익 | ||

| 상각후원가 금융자산 | 21,502 | 47,002 |

| 당기손익-공정가치 평가손익 | ||

| 지분상품 관련 | 181,262 | (577,526) |

| 순손상차손익 | ||

| 매출채권 관련 | 62,219 | 5,737 |

| 이자비용 | ||

| 상각후원가 금융부채 | (72,240) | (322,404) |

| 순외환차손익 | ||

| 상각후원가 금융자산 | 7,318 | 23,825 |

| 합 계 | 225,061 | (785,866) |

6. 금융자산 :

가. 당기손익-공정가치 금융자산

(1) 당기손익-공정가치 금융자산 내역은 다음과 같습니다(단위 : 천원).

|

구 분 |

2021.3.31 | 2020.12.31 |

|---|---|---|

| 비유동항목 | ||

| 국내 상장주식 | 2,105 | 1,996 |

| 국내 비상장주식 | 625,117 | 625,117 |

| 유동항목 | ||

| ELS 등 | 4,060,128 | 3,175,871 |

| 합 계 | 4,687,350 | 3,802,984 |

(2) 당기손익으로 인식된 금액은 다음과 같습니다(단위 : 천원).

|

구 분 |

당분기 |

전분기 |

|---|---|---|

|

당기손익-공정가치 지분상품 관련 손익 |

206,262 | (540,026) |

나. 매출채권 및 기타상각후원가 측정금융자산

(1) 매출채권 및 손실충당금 내역은 다음과 같습니다(단위 : 천원).

| 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|

| 매출채권 | 22,745,932 | 22,924,631 |

| 손실충당금 | (1,316,766) | (1,378,951) |

| 매출채권(순액) | 21,429,166 | 21,545,680 |

(2) 기타 상각후원가 측정 금융자산 내역은 다음과 같습니다(단위 : 천원).

|

구 분 |

2021. 3. 31 | 2020. 12. 31 | ||||

|---|---|---|---|---|---|---|

|

유동 |

비유동 |

합계 |

유동 | 비유동 | 합계 | |

| 대여금 | 2,474,193 | 4,423,006 | 6,897,199 | 2,302,046 | 4,617,146 | 6,919,192 |

| 미수금 | 2,504,656 | - | 2,504,656 | 2,564,759 | - | 2,564,759 |

| 보증금 | 345,000 | 1,896,265 | 2,241,265 | 345,000 | 1,872,443 | 2,217,443 |

| 기타 | 96,784 | - | 96,784 | 19,184 | - | 19,184 |

| 차감: 손실충당금 | (1,373,861) | (3,621,406) | (4,995,267) | (1,373,861) | (3,621,406) | (4,995,267) |

| 상각후원가 | 4,046,772 | 2,697,865 | 6,744,637 | 3,857,128 | 2,868,183 | 6,725,311 |

(3) 손상

매출채권, 기타 상각후원가 측정 금융자산의 손상 및 연결회사의 신용위험 관련 사항은 주석 17을 참고하시기 바랍니다.

7. 영업부문정보 :

가. 연결회사는 최고영업의사결정자에 의해 검토되는 보고정보에 기초하여 영업부문을 결정하고 있습니다. 최고영업의사결정자는 지역과 제품의 측면에서 전체를 하나의 영업부문으로 판단하여 의약품 제조 판매 등을 단일부문으로 성과를 검토하고 있습니다.

나. 연결회사 매출액의 10% 이상을 차지하는 외부고객은 없습니다.

8. 유형자산 및 투자부동산 :

가. 유형자산 장부가액의 변동내역(단위: 천원)

| 구 분 | 당 분 기 | 전 분 기 |

|---|---|---|

| 기 초 금 액 | 20,719,522 | 19,414,135 |

| 취 득 | 215,150 | 1,236,618 |

| 대 체 | 1,455,658 | - |

| 처 분 | (1) | - |

| 감 가 상 각 | (501,625) | (507,855) |

| 분 기 말 금 액 | 21,888,704 | 20,142,898 |

나. 투자부동산 장부가액의 변동내역(단위: 천원)

| 구 분 | 당 분 기 | 전 분 기 |

|---|---|---|

| 기 초 금 액 | 4,501,249 | 4,606,940 |

| 대 체 | (1,455,658) | - |

| 감 가 상 각 | (21,979) | (26,423) |

| 분 기 말 금 액 | 3,023,612 | 4,580,517 |

다. 보고기간종료일 현재 연결회사의 차입금 등에 대하여 연결회사의 유형자산 및 투자부동산이 담보로 제공되어 있습니다.

라. 보고기간종료일 현재 연결회사의 투자부동산에 대해서는 760백만원의 전세권이 설정되어 있습니다.

9. 리스 :

연결회사가 리스이용자인 경우의 리스에 대한 정보는 다음과 같습니다.

가. 재무상태표에 인식된 금액

리스와 관련해 재무상태표에 인식된 금액은 다음과 같습니다(단위 : 천원).

(1) 사용권자산

| 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|

| 부동산 | 1,834,758 | 899,555 |

| 차량운반구 | 261,883 | 571,113 |

| 계 | 2,096,641 | 1,470,668 |

(2) 리스채권

| 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|

| 기타수취채권 | 84,711 | 8,560 |

| 계 | 84,711 | 8,560 |

(3) 리스부채

| 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|

| 유동 | 845,777 | 745,245 |

| 비유동 | 1,933,316 | 1,349,641 |

| 계 | 2,779,093 | 2,094,886 |

(3) 당기 중 증가된 사용권자산은 899,854천원(전분기 : 262,528천원)입니다.

나. 손익계산서에 인식된 금액

(1) 리스와 관련해서 손익계산서에 인식된 금액은 다음과 같습니다(단위 : 천원).

| 구 분 | 당 분 기 | 전 분 기 |

|---|---|---|

| 사용권자산의 감가상각비 | ||

| 부동산 | 76,564 | 120,152 |

| 차량운반구 | 63,443 | 75,181 |

| 합계 | 140,007 | 195,333 |

| 리스부채에 대한 이자비용(금융원가에 포함) | 17,074 | 18,383 |

| 단기리스가 아닌 소액자산 리스료(관리비에 포함) | 14,107 | 14,855 |

(2) 당기 중 리스의 총 현금유출은 196,278천원(전분기 : 217,079천원)입니다.

10. 관계기업투자 :

가. 관계기업 투자현황(단위: 천원)

| 구 분 | 종 목 | 소재국가 | 2021.3.31 | 2020.12.31 | ||

|---|---|---|---|---|---|---|

| 지분율(%) | 장 부 가 액 | 지분율(%) | 장 부 가 액 | |||

| 관계기업 | (주)에프앤에이취넷 | 대한민국 | 45.00 | - | 45.00 | - |

| 팬바이오텍(주)(*1) | 〃 | 30.00 | - | 30.00 | - | |

| 케 어 몰(주)(*1) | 〃 | 45.08 | - | 45.08 | - | |

| (주)메디팜약품(*2) | 〃 | 10.00 | 68,260 | 10.00 | 68,260 | |

| 계 | 68,260 | 68,260 | ||||

(*1) 연결회사는 상기 투자지분에 대하여 전기까지 누적으로 전액 손상차손을 기타비용으로 인식하였습니다.

(*2) 지분율은 20% 미만이나, 회사의 대표이사가 (주)메디팜약품의 임원을 겸직하고있어 피투자회사에 대한 유의적인 영향력을 보유하는 것으로 판단됩니다.

나. 당분기말과 전기말 현재 의결권 20% 이상 보유한 기업에 대해 유의적인 영향력이 없다고 판단한 기업은 없습니다.

다. 지분법 적용의 중지로 인하여 인식하지 못한 누적 미반영 지분변동액은 다음과 같습니다(단위: 천원).

| 구 분 | 2021.3.31 | 2020.12.31 |

|---|---|---|

| 팬바이오텍(주) | (55,937) | (55,937) |

라. 관계기업 투자의 변동내역(단위: 천원)

| 구 분 | 당 분 기 | 전 분 기 |

|---|---|---|

| 기초 장부금액 | 68,260 | 57,060 |

| 지 분 법 손 익 | - | |

| 보고기간말 장부금액 | 68,260 | 57,060 |

11. 차입금 및 사채 :

가. 차입금 및 사채의 장부금액 내역(단위: 천원)

| 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|

| 유동성차입금 | ||

| 단기차입금 | 7,150,000 | 4,450,000 |

| 유동성장기부채 | 2,650,000 | 3,700,000 |

| 소 계 | 9,800,000 | 8,150,000 |

| 비유동성차입금 | ||

| 장기차입금 | 1,000,000 | - |

| 소 계 | 1,000,000 | - |

| 합 계 | 10,800,000 | 8,150,000 |

나. 차입금 및 사채의 변동내역(단위: 천원)

| 구 분 | 금 액 |

|---|---|

| 2020. 1. 1 | 15,957,571 |

| 차 입 | - |

| 유효이자 상각 | 250,821 |

| 상 환 | (50,000) |

| 연결실체변동에 따른 증가 | 48,531 |

| 전환사채 조기상환청구 | (2,683,100) |

| 전환사채 전환청구 | (901,501) |

| 2020. 3. 31 | 12,622,322 |

| 2021. 1. 1 | 8,150,000 |

| 차 입 | 3,700,000 |

| 상 환 | (1,050,000) |

| 2021. 3. 31 | 10,800,000 |

다. 상기 차입금과 관련하여 회사의 유형자산 등이 담보로 제공되어 있으며, 대표이사로부터 지급보증을 제공받고 있습니다(주석 8, 15와 16참조)

12. 계약부채 :

연결회사는 출고한 제품에 대한 품질보증, 교환환불 등으로 인하여 향후 부담할 것으로 예상되는 비용을 보증기간 및 과거 경험율 등을 기초로 추정하여 계약부채(환불부채)로 설정하고 있으며, 계약부채(환불부채) 변동내역은 다음과 같습니다(단위: 천원).

| 구 분 | 당 분 기 | 전 분 기 |

|---|---|---|

| 기 초 | 1,939,549 | 1,804,671 |

| 증 감 | 5,193 | - |

| 기 말 | 1,944,742 | 1,804,671 |

13. 순확정급여부채 :

가. 손익계산서에 반영된 금액(단위: 천원)

| 구 분 | 당 분 기 | 전 분 기 | ||

|---|---|---|---|---|

| 3 개 월 | 누 적 | 3 개 월 | 누 적 | |

| 당기근무원가 | 344,100 | 344,100 | 318,210 | 318,210 |

| 순 이 자 원 가 | 6,866 | 6,866 | 13,579 | 13,579 |

| 종업원급여에 포함된 총 비용 | 350,966 | 350,966 | 331,789 | 331,789 |

총 비용 중 38,459천원(전분기: 32,392천원)은 매출원가에 포함되었으며, 312,507천원(전분기: 299,397천원)은 판매비와관리비에 포함되었습니다.

나. 순확정급여부채 산정내역(단위: 천원)

| 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|

| 확정급여채무의 현재가치 | 11,306,379 | 11,075,959 |

| 사외적립자산의 공정가치(*) | (9,471,612) | (9,585,229) |

| 재무상태표상 부채 | 1,834,767 | 1,490,730 |

(*) 사외적립자산의 공정가치는 기존의 국민연금전환금 9,323천원(전기말: 9,323천원)이 포함된 금액입니다.

14. 법인세비용 :

법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율의 추정에 기초하여 인식하였습니다. 이에 따라 추정된 당분기와 전분기 법인세비용은 없습니다.

15. 특수관계자와의 거래 :

가. 관계기업 등 현황

| 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|

| 관계기업 | 팬바이오텍(주), (주)에프앤에이취넷, 케어몰(주), (주) 메디팜약품 |

팬바이오텍(주), (주)에프앤에이취넷, 케어몰(주), (주) 메디팜약품 |

| 기 타 | 조아넷(주), (주)에이치비유나이티드 |

조아넷(주), (주)에이치비유나이티드 |

나. 매출 및 매입 등 거래(단위: 천원)

(1) 당분기

| 특수관계구분 | 회 사 명 | 매 출 | 기 타 수 익 | 기 타 비 용 |

|---|---|---|---|---|

| 관 계 기 업 | (주)메디팜약품 | 545,387 | 3,522 | - |

| 주 요 경 영 진 | - | - | 10,118 | |

| 계 | 545,387 | 3,522 | 10,118 | |

(2) 전분기

| 특수관계구분 | 회 사 명 | 매 출 | 기 타 수 익 | 기 타 비 용 |

|---|---|---|---|---|

| 관 계 기 업 | (주)메디팜약품 | 721,892 | 5,541 | - |

| 주 요 경 영 진 | - | - | 10,118 | |

| 계 | 721,892 | 5,541 | 10,118 | |

다. 특수관계자에 대한 채권 및 채무의 주요 잔액(단위: 천원)

(1) 2021년 3월 31일

| 특수관계구분 | 회 사 명 | 채 권 | ||

|---|---|---|---|---|

| 매 출 채 권 | 대 여 금 | 기타수취채권 | ||

| 관 계 기 업 | 팬바이오텍(주) | - | 310,000 | 98,563 |

| (주)메디팜약품 | 1,689,982 | 300,000 | 3,522 | |

| 기타특수관계자 | (주)에이치비유나이티드 | 1,053,636 | - | - |

| 조 아 넷(주) | - | 2,554,654 | 221,211 | |

| 주 요 경 영 진 | - | 403,792 | - | |

| 계 | 2,743,618 | 3,568,446 | 323,296 | |

(2) 2020년 12월 31일

| 특수관계구분 | 회 사 명 | 채 권 | ||

|---|---|---|---|---|

| 매출채권 | 대 여 금 | 기타수취채권 | ||

| 관 계 기 업 | 팬바이오텍(주) | - | 310,000 | 98,563 |

| (주)메디팜약품 | 1,890,057 | 350,000 | - | |

| 기타특수관계자 | (주)에이치비유나이티드 | 1,053,636 | - | - |

| 조 아 넷(주) | - | 2,554,654 | 221,211 | |

| 주 요 경 영 진 | - | 423,267 | - | |

| 계 | 2,943,693 | 3,637,921 | 319,774 | |

(3) 상기의 특수관계자에 대한 채권에 대하여 설정된 충당금은 3,659,410천원(전기말: 3,649,009천원)이며, 당분기 중 인식한 대손상각비는 10,401천원입니다.

라. 특수관계자와의 자금 거래(단위: 천원)

(1) 당분기

| 특수관계구분 | 회 사 명 | 자 금 대 여 | |

|---|---|---|---|

| 대 여 | 회 수 | ||

| 관 계 기 업 | (주)메디팜약품 | - | 50,000 |

| 주 요 경 영 진 | 대표이사 등 | - | 19,475 |

(2) 전분기

| 특수관계구분 | 회 사 명 | 자 금 대 여 | |

|---|---|---|---|

| 대 여 | 회 수 | ||

| 주 요 경 영 진 | 대표이사 등 | - | 11,300 |

마. 보고기간종료일 현재 연결회사는 주요경영진으로부터 담보설정액 1,123백만원에 해당하는 토지 및 건물을 담보로 제공받고 있습니다.

바. 보고기간종료일 현재 연결회사는 차입금 등과 관련하여 대표이사 등으로부터 지급보증을 제공받고 있으며, 특수관계자에게 제공하고 있는 지급보증은 없습니다.

사. 주요 경영진에 대한 보상내역은 다음과 같습니다(단위: 천원).

| 구 분 | 당 분 기 | 전 분 기 |

|---|---|---|

| 단기종업원급여 | 716,801 | 729,754 |

| 퇴 직 급 여 | 138,742 | 131,110 |

| 계 | 855,543 | 860,864 |

주요 경영진에는 회사 활동의 계획ㆍ운영ㆍ통제에 대한 중요한 권한과 책임을 가진 이사(비상임 포함) 및 감사가 포함되어 있습니다.

16. 우발상황 및 약정사항 :

가. 연결회사가 타인으로부터 제공받은 지급보증의 내역은 다음과 같습니다(단위: 천원).

| 거 래 은 행 | 구 분 | 2021. 3. 31 | 2020. 12. 31 |

|---|---|---|---|

| 서울보증보험 | 인허가보증 등 | 75,697 | 67,198 |

나. 연결회사가 타인에게 제공한 담보내역은 다음과 같습니다.

| 제공받은자 | 담보제공자산 | 소 재 지 | 채 권 최 고 액(천원) | 설 정 일 | 담 보 권 자 | |

|---|---|---|---|---|---|---|

| 2021. 3. 31 | 2020. 12. 31 | |||||

| 예 준 애 (매 출 처) |

투자부동산 (집합건물) |

대구광역시 북구 칠곡중앙대로 404 (태전동) 메디팜빌딩 |

600,000 | 600,000 | 2014.02.04 | 중소기업은행 |

다. 금융기관과의 주요 약정사항은 다음과 같습니다.

| 구 분 | 금 융 기 관 | 약 정 금 액(원화: 천원) | |||

|---|---|---|---|---|---|

| 2021. 3. 31 | 2020. 12. 31 | ||||

| 당 좌 차 월 | 중소기업은행 | 500,000 | 500,000 | ||

| 기업구매자금 | 중소기업은행 | 2,000,000 | 2,000,000 | ||

| 일 반 자 금 | 하 나 은 행 | 1,600,000 | 1,600,000 | ||

| 수입신용장발행 | 국 민 은 행 | USD | 1,000,000 | USD | 1,000,000 |

라. 보고기간종료일 현재 연결회사가 국내에서 피고로 계류 중인 소송사건은 없으며, 원고로 계류중인 소송사건은 물품대금 등 1건으로서 소송가액은 32.300천원입니다.

17. 재무위험관리

가. 신용위험

연결회사는 거래상대방이 지급기일이 된 금액을 지급하지 않는 경우 신용위험에 노출됩니다.

(1) 매출채권

연결회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다.

당분기말과 전기말의 매출채권에 대한 손실충당금은 다음과 같습니다(단위 : 천원).

| 구분 | 정상 | 3개월 이내 | 6개월 이내 | 6개월 초과 | 계 |

|---|---|---|---|---|---|

| 당분기말 | |||||

| 기대 손실률 | 0.44% | 4.27% | 12.10% | 60.66% | |

| 총 장부금액 - 매출채권 | 17,905,205 | 2,505,198 | 589,578 | 1,745,951 | 22,745,932 |

| 손실충당금 | 79,259 | 106,974 | 71,360 | 1,059,173 | 1,316,766 |

| 전기말 | |||||

| 기대 손실률 | 0.67% | 8.86% | 18.34% | 55.11% | |

| 총 장부금액 - 매출채권 | 19,540,502 | 1,299,771 | 342,955 | 1,741,403 | 22,924,631 |

| 손실충당금 | 117,451 | 107,372 | 69,717 | 1,084,411 | 1,378,951 |

당분기와 전분기 중 매출채권의 손실충당금 변동 내역은 다음과 같습니다(단위 : 천원).

| 구 분 |

당분기 |

전분기 |

|---|---|---|

|

기초 |

1,378,951 | 1,272,547 |

|

당기손익으로 인식된 손실충당금의 증가 |

(62,219) | (5,737) |

|

회수가 불가능하여 당기중 제각된 금액 |

- | - |

|

환입된 미사용 금액 |

34 | 69 |

| 기말 | 1,316,766 | 1,266,879 |

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다. 회수를 더 이상 합리적으로 예상할 수 없는 지표에는 회사와의 채무조정에 응하지 않는 경우, 소멸시효 완성 등이 포함됩니다.

매출채권에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

(2) 상각후원가로 측정하는 기타 금융자산

상각후원가로 측정하는 기타금융자산에는 대여금, 미수금, 미수수익, 보증금 등이 포함됩니다.

상각후원가로 측정되는 기타 금융자산에 대한 손실충당금의 변동 내역은 다음과 같습니다(단위 : 천원).

| 구분 | 유동성대여금 | 미수금 | 비유동성대여금 | 계 |

|---|---|---|---|---|

| 전기말 | 833,357 | 540,504 | 3,621,406 | 4,995,267 |

| 당기손익에 인식된 손실충당금의 증가 | - | - | - | - |

| 당분기말 | 833,357 | 540,504 | 3,621,406 | 4,995,267 |

상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 경영진은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이 있는 경우 신용위험이 낮은 것으로 간주합니다.

(3) 대손상각비

당분기와 전분기 중 손익으로 인식된 금융자산의 손상 관련 대손상각비는 다음과 같습니다(단위 : 천원).

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 매출채권 | ||

| - 매출채권 손실충당금 변동 | (62,219) | (5,737) |

| 대손상각비 | (62,219) | (5,737) |

위의 대손상각비는 고객과의 계약에서 생기는 채권과 관련된 금액입니다.

(4) 당기손익-공정가치 측정 금융자산

연결회사는 당기손익-공정가치 측정 금융자산에 대한 신용위험에도 노출되어 있습니다. 당반기말 현재 회사의 관련 최대노출금액은 해당 장부금액입니다. (당분기말: 4,687,349천원, 전기말: 3,802,983천원)

4. 재무제표

|

재무상태표 |

|

제 26 기 1분기말 2021.03.31 현재 |

|

제 25 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 26 기 1분기말 |

제 25 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

48,509,553,866 |

47,243,757,110 |

|

현금및현금성자산 (주4,5) |

4,224,005,547 |

3,916,788,512 |

|

금융기관예치금 (주4,5) |

1,690,000,000 |

1,660,000,000 |

|

기타유동금융자산 |

4,060,127,520 |

3,175,871,053 |

|

유동 당기손익-공정가치 측정 지정 금융자산 (주4,5,6,17) |

4,060,127,520 |

3,175,871,053 |

|

매출채권 및 기타유동채권 (주4,5,6,15,17) |

26,001,243,788 |

25,906,193,585 |

|

재고자산 |

12,138,424,485 |

12,275,914,719 |

|

기타자산 |

377,918,036 |

293,351,621 |

|

당기법인세자산 |

17,834,490 |

15,637,620 |

|

비유동자산 |

34,876,322,296 |

35,228,981,732 |

|

금융기관예치금 (주4,5) |

2,624,174,248 |

2,467,862,733 |

|

기타수취채권 (주4,5,6,15,17) |

1,576,834,444 |

1,664,076,145 |

|

기타비유동금융자산 (주4,5,6,17) |

627,221,543 |

627,112,553 |

|

비유동 당기손익-공정가치 의무 측정 금융자산 |

627,221,543 |

627,112,553 |

|

유형자산 |

22,103,279,168 |

21,069,320,676 |

|

유형자산 (주8) |

20,925,291,344 |

19,798,949,925 |

|

사용권자산 (주9) |

1,177,987,824 |

1,270,370,751 |

|

투자부동산 (주8) |

4,888,155,512 |

6,364,609,861 |

|

무형자산 |

604,011,808 |

583,354,191 |

|

종속기업, 조인트벤처와 관계기업에 대한 투자자산 |

781,739,079 |

781,739,079 |

|

종속기업에 대한 투자자산 (주10) |

781,739,079 |

781,739,079 |

|

이연법인세자산 |

1,670,906,494 |

1,670,906,494 |

|

자산총계 |

83,385,876,162 |

82,472,738,842 |

|

부채 |

||

|

유동부채 |

19,091,360,557 |

18,250,306,352 |

|

매입채무 및 기타유동채무 |

18,442,083,182 |

17,172,002,525 |

|

단기매입채무 (주4,5) |

3,529,760,266 |

3,588,755,267 |

|

기타지급부채 (주4,5,15) |

2,757,210,480 |

3,078,143,966 |

|

차입금 (주4,5,11) |

9,800,000,000 |

8,150,000,000 |

|

유동리스부채 (주4,5,9) |

444,935,163 |

453,606,286 |

|

유동계약부채 (주12) |

1,910,177,273 |

1,901,497,006 |

|

기타부채 |

649,277,375 |

1,078,303,827 |

|

비유동부채 |

4,718,442,000 |

3,484,831,677 |

|

장기매입채무 및 기타비유동채무 |

1,759,086,340 |

839,626,938 |

|

장기차입금 (주4,5,11) |

1,000,000,000 |

0 |

|

비유동리스부채 (주4,5,9) |

759,086,340 |

839,626,938 |

|

퇴직급여부채 (주12) |

449,283,359 |

154,642,782 |

|

기타지급부채 (주4,5,15) |

1,615,000,000 |

1,615,000,000 |

|

기타부채 |

895,072,301 |

875,561,957 |

|

부채총계 |

23,809,802,557 |

21,735,138,029 |

|

자본 |

||

|

자본금 (주1) |

15,489,913,500 |

15,489,913,500 |

|

자본잉여금 |

62,041,773,515 |

62,041,773,515 |

|

주식발행초과금 |

62,041,773,515 |

62,041,773,515 |

|

이익잉여금(결손금) |

(19,317,127,108) |

(18,155,599,900) |

|

기타자본구성요소 |

1,361,513,698 |

1,361,513,698 |

|

자본총계 |

59,576,073,605 |

60,737,600,813 |

|

자본과부채총계 |

83,385,876,162 |

82,472,738,842 |

|

손익계산서 |

|

제 26 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

제 25 기 1분기 2020.01.01 부터 2020.03.31 까지 |

|

(단위 : 원) |

|

제 26 기 1분기 |

제 25 기 1분기 |

|||