|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 37 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 05월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에이치엘비 주식회사 |

| 대 표 이 사 : | 진양곤, 김동건 |

| 본 점 소 재 지 : | 울산광역시 울주군 온산읍 당월로 216-53 |

| (전 화) 02-3453-4414 | |

| (홈페이지) http://www.hlbkorea.com | |

| 작 성 책 임 자 : | (직 책) 관리총괄임원 (성 명) 안기홍 |

| (전 화) 02-3453-4414 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| Elevar Therapeutics, Inc. (舊HLB USA, Inc.) |

2019.06.11 |

Salt Lake City, Utah, USA |

항암제 연구개발 | 275,008 | 의결권의 과반수이상 보유(100.00%) (기업회계기준서 제1110호) |

해당(*1) |

| Immunomic Therapeutics,Inc. (*2) |

2005.09.28 | Rockville City Maryland, USA |

항암제 연구개발 | 71,343 | 실질지배력 확보(41.32 %) (기업회계기준서 제1110호) |

미해당 |

| ㈜화진메디칼 | 2000.04.25 |

충남 천안시 동남구 성심원길 |

바이오 의료기기 제조 및 판매 |

7,582 | 의결권의 과반수이상 보유(100.00%) (기업회계기준서 제1110호) |

미해당 |

| ㈜화진메디스 | 2007.12.06 |

충남 천안시 동남구 세성로 |

바이오 의료기기 제조 및 판매 |

2,054 | 의결권의 과반수이상 보유(100.00%) (기업회계기준서 제1110호) |

미해당 |

| (*1) 최근사업년도말 자산총액이 지배회사 자산총액의 10%이상에 해당하여 주요종속회사에 해당됩니다. |

| (*2) 과반 미만의 의결권을 보유하고 있으나, 다른 의결권 보유자들의 주식 분산 정도 및 다른 주주의 집합적 의사결정 등을 고려한 결과 당사가 지배한다고 판단하였습니다. |

* 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 1996년 07월 27일 | 해당사항 없음 | 해당사항 없음 |

다. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "에이치엘비 주식회사"라고 표기합니다. 또한, 영문으로는 "HLB. Co., LTD."라고 표기합니다.

라. 설립일자

당사는 1985년 10월 18일에 설립되었으며, 1996년 07월 27일자로 코스닥시장에 상장된 후 현재까지 상장을 유지하고 있습니다.

마. 본사의 주소, 전화번호, 홈페이지 주소

| 본사주소 | 울산광역시 울주군 온산읍 당월로 216-53 |

| 전화번호 | 02-3453-4414 |

| 홈페이지 | http://www.hlbkorea.com |

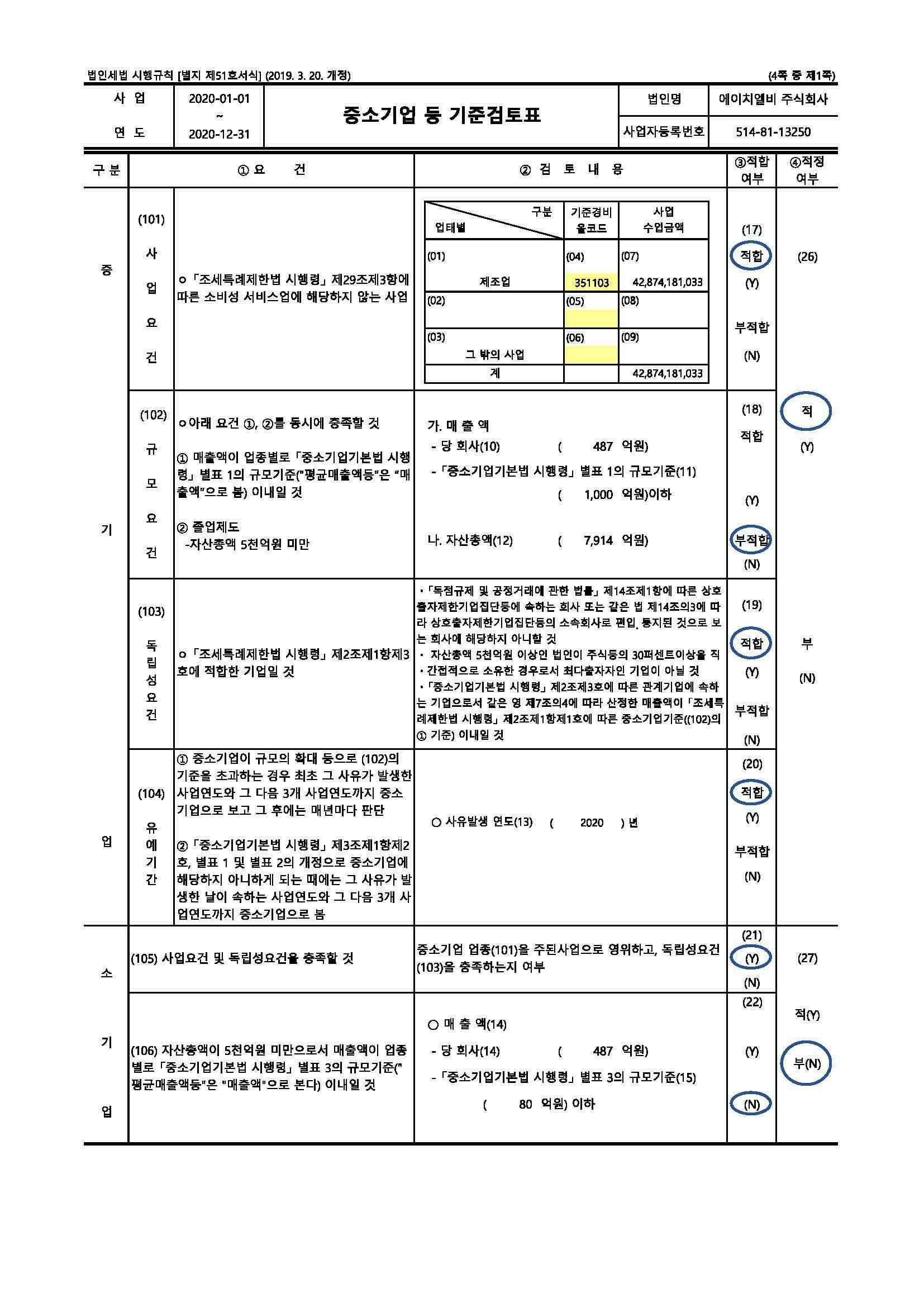

바. 중소기업 해당 여부

당사는 본 보고서 작성기준일 현재, 중소기업기본법 제2조에 의한 중소기업에 해당됩니다.

사. 주요사업의 내용

당사는 합성수지선 건조업을 주요사업으로 영위하고 있으며, 구명정, GRP/GRE

Pipe 등을 영업활동의 주요제품으로 하고 있습니다.

기타 주요사업에 대한 자세한 내용과 연결대상 종속회사가 영위하는 사업의 내용은

"Ⅱ.사업의 내용"을 참조하시기 바랍니다.

아. 계열회사의 총수, 계열회사의 명칭 및 상장여부

당사는 본 보고서 작성일 기준 현재 당사를 제외하고 32개의 계열회사가 있으며,

계열회사의 명칭 및 상장여부는 다음과 같습니다.

| 구 분 | 회사명 | 상장여부 |

| 종속기업 | Elevar Therpeutics,Inc.(*1) | 비상장 |

| Immunomic Therapeutics,Inc.(*2) | 비상장 | |

| ㈜화진메디칼 | 비상장 | |

| ㈜화진메디스 | 비상장 | |

| 관계기업 | 바다중공업㈜ | 비상장 |

| 현대요트㈜ | 비상장 | |

| 에이치엘비생명과학㈜ | 상장 | |

| 기타특수관계자 | 에이치엘비파워㈜ | 상장 |

| ㈜넥스트사이언스 | 상장 | |

| 에이치엘비셀㈜(구.라이프리버㈜)(*3) | 비상장 | |

| ㈜엘에스케이인베스트먼트 | 비상장 | |

| ㈜고션 | 비상장 | |

| 에이치엘비일렉㈜ | 비상장 | |

| 에이치엘비네트웍스㈜ | 비상장 | |

| Hyundai Lifeboats Singapore Pte. Ltd | 비상장 | |

| 오티에스중공업㈜ | 비상장 | |

| 현대코스모스요팅㈜ | 비상장 | |

| ㈜신화어드밴스 | 비상장 | |

| 에이치엘비엘이디㈜ | 비상장 | |

| 에이치엘비에너지㈜(구, 거림) | 비상장 | |

| 주식회사 케이오쏠라 | 비상장 | |

| 주식회사 아이오쏠라 | 비상장 | |

| 주식회사 엠오쏠라 | 비상장 | |

| ㈜펭귄오션레저 | 비상장 | |

| 의령태양광1호㈜ | 비상장 | |

| LSK헬스케어2호펀드 | 비상장 | |

| ㈜엘리샤코이 | 비상장 | |

| 단디바이오사이언스㈜ | 상장(*4) | |

| ㈜프레시코 | 비상장 | |

| ㈜코아바이오 | 비상장 | |

| 코르키㈜ | 비상장 | |

| 에이치엘비제약㈜ (구.㈜메디포럼제약(*5)) | 상장 |

| (*1) LSK BioPartners, Inc. 는 2019년 11월 27일을 합병기일로 당사의 100% 자회사인 HLB USA, Inc.에 흡수합병되어 소멸하였으며, 이후 HLB USA,Inc는 Elevar Therapeutics,Inc 로 법인명 변경하였습니다. (*2) 과반 미만의 의결권을 보유하고 있으나, 다른 의결권 보유자들의 주식 분산 정도 및 다른 주주의 집합적 의사결정 등을 고려한 결과 당사가 지배한다고 판단하였습니다. (*3) 2020년 4월 라이프리버㈜에서 에이치엘비셀㈜로 사명을 변경하였습니다. (*4) 2020년 4월 단디바이오사이언스㈜는 코넥스시장에 상장되었습니다. (*5) 2020년 10월 ㈜메디포럼제약에서 에이치엘비제약㈜로 사명을 변경하였습니다. ※ 기타 계열회사에 관한 자세한 사항은 "IX.계열회사 등에 관한 사항"을 참조하시기 바랍니다. |

자. 신용평가에 관한 사항

| 평가일 | 결산일 | 평가회사 (신용평가등급범위) |

신용등급 | 등급내용 |

| 2021-04-09 | 2020-12-31 | 한국기업데이터 (AAA ~ D) | B+ | 보통 |

| 2020-04-10 | 2019-12-31 | 한국기업데이터 (AAA ~ D) | B+ | 보통 |

| 2019-04-17 | 2018-12-31 | 한국기업데이터 (AAA ~ D) | BB | 보통이상 |

2. 회사의 연혁

가. 주요 연혁

(지배회사의 주요 연혁)

| 회사명 | 연월 | 회사의 연혁 |

| 에이치엘비㈜ | 1985. 10. | 국제스텐레스밸브공업㈜ 설립 |

| 1990. 03. | 국제정공㈜로 상호변경 | |

| 1994. 12. | ISO 9001 인증서 취득(94-292, Intertek) | |

| 1996. 07. | 코스닥 상장법인 등록 | |

| 1996. 08. | 일본 NKK 품질 인증서 취득(일본) | |

| 2000. 02. | 회사정리계획안 인가결정(대구지방법원) | |

| 2001. 01. | ISO 9001 인증서 재 취득(한국표준협회, QMS-0431) | |

| 2002. 03. | 회사정리계획 변경계획안 인가(대구지방법원) | |

| 2002. 05. | 정리절차 종결 | |

| 2005. 04. | 사명변경(국제정공㈜ → 라이프코드인터내셔날㈜) | |

| 2007. 12. | 사명변경(라이프코드인터내셔날㈜ → ㈜이노GDN) | |

| 2009. 03. | 사명변경(㈜이노지디엔 → 에이치엘비㈜) | |

| 2009. 12. | 에이치엘비㈜와 ㈜동아산전 합병완료 | |

| 2010. 10. | 자본감소 결정 | |

| 2011. 11. | 파주사옥 이전 | |

| 2012. 01. | 대표이사 변경(남상우 → 박정민) | |

| 2013. 01. | 에이치엘비㈜와 현대라이프보트㈜ 합병완료 | |

| 2015. 01. | 전기계장사업부 에이치엘비일렉㈜ 분할완료 | |

| 2017. 06. | 대표이사 변경(박정민 → 진양곤) | |

| 2019. 03. | 대표이사 변경(진양곤 → 김하용, 김성철) | |

| 2019. 06. | 대표이사 변경(김하용, 김성철 → 진양곤) | |

| 2019. 11 | 100% 자회사인 HLB USA, Inc. 가 LSK BioPartners, Inc. 를 삼각합병 | |

| 2020. 06 | Immunomic Therapeutics,Inc. 종속회사 편입 | |

| 2020. 09 | 리보세라닙 글로벌 특허권 권리 양수 계약 체결 | |

| 2021. 03 | 대표이사 변경(진양곤 → 진양곤, 김동건) |

(주요 종속회사의 주요 연혁)

| 회사명 | 연월 | 회사의 연혁 |

| LSK BioPartners, Inc. | 2005. 07. | Lifecord International USA, Inc. 설립 |

| 2007. 02. | 사명변경(Lifecord International USA, Inc. → LSK BioPartners, Inc.) | |

| 2007. 12. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 라이센스 취득계약 체결(중국을 제외한 세계판권 취득) | |

| 2009. 01. | 부광약품과 표적항암제 Rivoceranib(구, Apatinib Mesylate) 서브라이센스 부여계약 체결 (유럽, 일본, 한국에 대한 판권이전 계약) | |

| 2011. 11. | 미국 FDA로부터 미국/한국 다국가 임상 1상/임상 2상a 시험을 위한 IND 승인 | |

| 2012. 04. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 다국가 임상 1상 시작 | |

| 2014. 08. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 다국가 임상 1상 종료 및 2상a 시작 | |

| 2015. 08. | BTK 저해제 기술도입 | |

| 2015. 10. | 표적항암제Rivoceranib(구, Apatinib Mesylate) 다국가 임상 2상a 종료 | |

| 2016. 02. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 국내 식약처 희귀의약품 지정(위암) | |

| 2016. 07. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 글로벌 임상 3상을 위한 미국 FDA와의 End-of-Phase 2(EOP2)미팅 마무리 | |

| 2016. 11. | 사옥이전(Salt Lake City, Utah 84111, USA → South San Francisco, CA 94110, USA) | |

| 2017. 01. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 한국/일본 글로벌 임상 3상 시험계획 승인 | |

| 2017. 02. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 대만 글로벌 임상 3상 승인 | |

| 2017. 03. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 유럽 EC 희귀의약품 지정(위암) | |

| 2017. 05. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 미국 글로벌 임상 3상 개시방문 실시 | |

| 2017. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 미국 FDA 희귀의약품 지정(위암) | |

| 2017. 12. | 표적항암제 Rivoceranib(구, Apatinib Mesylate)와 면역항암제 Opdivo 병행임상시험 시작 | |

| 2018. 01. | 새로운 국제공식 명칭 "리보세라닙" 등록완료 (Apatinib Mesylate → Rivoceranib) | |

| 2018. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate)과 면역항암제 Keytruda 병행임상시험 시작 | |

| 2018. 10. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 위암 말기 치료제 임상 3상 환자등록 모집완료(총460명) | |

| 2019. 02. | 표적항암제 Rivoceranib 전체생존기간(OS) 분석에 필요한 환자수 충족으로 임상 3상 결과 통계 분석 진행 | |

| 2019. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 위암 말기 치료제 임상 3상 완료 | |

| 2019. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 간암 글로벌 임상 3상 첫환자 등록 | |

| 2019. 08. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 위암 글로벌 임상 3상 데이터 확정과 분석에 따른 향후 방향성 및 일정 발표 | |

| 2019. 10 | 표적항암제 Rivoceranib 글로벌 임상 3상에 대한 미국 FDA와 Pre-NDA 미팅 | |

| 2019. 11. | HLB USA, Inc.와 삼각합병 완료 (피합병법인으로, 삼각합병 이후 소멸) | |

| Elevar Therapeutics, Inc. |

2019. 06. | HLB USA, Inc. 설립 (삼각합병 목적 설립법인) |

| 2019. 11. | LSK BioPartners, Inc.와 삼각합병 완료 | |

| 2019. 12. | 사명변경 (HLB USA, Inc. → Elevar Therapeutics, Inc.) | |

| 2020. 03. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 선양낭성암종 글로벌 임상 3상 첫환자 등록 | |

| 2020. 04. | Oasmia Pharmaceutical AB로부터 세포독성항암제 "Apealea"에 대한 일부 국가를 제외한 글로벌 권리 양수 | |

| 2020. 07. | Tanner社와 "Apealea"에 대한 NPP(Named Patient Program) 파트너십 체결 | |

| 2020. 10 | Taiba社와 "Apealea"에 대한 MENA지역 파트너십 체결 | |

| 2020. 12 | Inceptua社와 "Apealea"에 대한 EU 및 UK 지역 파트너십 체결 | |

| 2021. 02 | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 미국 FDA 희귀의약품 지정(선양낭성암종) | |

| Immunomic Therapeutics, Inc. |

2006. 09 | Johns Hopkins Univ.와 LAMP 기술에 대한 전세계 독점 라이선스 권리 취득 |

| 2006. 10 | Geron Corp.에 Sub-Licensed 부여 | |

| 2006. 12 | Nature Tech.와 cross-license vaccine technologies 기술 공유 합의 | |

| 2009. 12 | AML 연구의 GRNVAC1 결과가 Phase I / II endpoint 충족결과 발표 | |

| 2010. 03 | 2010 Frost & Sullivan Award - 백신분야에서 올해의 생명공학혁신상 수상 | |

| 2011. 12 | 동물 제약 분야 및 다수의 백신 라이선스 적용을 위해 대규모 제약회사와 공동 연구 및 라이센스 계약 체결 | |

| 2012. 04 | FDA로부터 Jananese Red cedar immunotherapeutic vaccine 1상 임상 연구 승인 | |

| 2012. 09 | LAMP-vax IP “키메라 백신” 특허에 대한 EU 특허 승인. JRC-LAMP-vax의 임상 연구 1상 착수 | |

| 2012. 12 | LAMP-vax IP “키메라 백신” 특허 미국내 승인 | |

| 2013. 03 | JRC-LAMP-vax에 대한 IA 단계 실험 성공적 완료 | |

| 2014. 09 | 다양한 땅콩 알레르기에 대한 SBIR Grant 수상 | |

| 2015. 10 | Astellas Pharma.와 알레르기 예방 및 치료를 위한 LAMP-VAX Platform관련 글로벌 라이센스 계약 체결 | |

| 2017. 05 | Phase II Cancer Immunotherapy Technology의 독점 라이센스 발표 | |

| 2018. 06 | LAMP-vax 플랫폼을 UNITE(UNiversal Intracellular Targeted Expression 범용세포내 표적발현)로 변경 | |

| 2019. 03 | JRC2-LAMP-vax에 대해 Astellas 사로부터 5백만불의 Milestone 수령 | |

| 2020. 06 | 에이치엘비(주)의 종속회사로 편입 | |

| 2020. 11 | ITI-1000(교모세포종 치료를 위한 면역항암제) 생산을 위한 CoImmune사와 파트너십 체결 |

나. 회사의 본점소재지 및 그 변경

| 연월 | 변경내역 |

| 2005. 05. | 대구 동구 신천동 → 대구 북구 산격동 |

| 2008. 01. | 대구 북구 산격동 → 서울 강남구 논현동 |

| 2008. 12. | 서울 강남구 논현동 → 서울 구로구 구로동 |

| 2009. 03. | 서울 구로구 구로동 → 울산 울주군 온산읍 |

다. 경영진의 중요한 변동

| 연도 | 변동 전 | 변동 후 |

| 2017. 06. | 대표이사 박정민 | 대표이사 진양곤 |

| 2019. 03. | 대표이사 진양곤 | 각자 대표이사 김하용, 김성철 |

| 2019. 06. | 각자 대표이사 김하용, 김성철 | 대표이사 진양곤 |

| 2021. 03. | 대표이사 진양곤 | 각자 대표이사 진양곤, 김동건 |

라. 회사가 합병등을 한 경우 그 내용

| 연월 | 내용 |

| 2013. 01. | 현대라이프보트㈜와 합병완료 |

| 2015. 01. | 전기계장사업부문 에이치엘비일렉㈜ 분할완료 |

| 2015. 02. | LSK BioPartners, Inc. 자산(주식)양수완료 |

| 2018. 03. | 라이프리버㈜ 자산(주식)양도완료 |

| 2019. 11. | LSK BioPartners, Inc.와 삼각합병 완료 |

마. 회사의 업종 또는 주된 사업의 변화

- 2013년 01월 현대라이프보트와 합병으로 인하여 구명정, GRP 제조 등의 사업이 추가되어, 2013년부터 매출액등의 규모를 기준으로 구명정 및 GRP 제조업으로 주된사업이 변경되었습니다.

- 2015년 01월 전기계장사업부 분할(에이치엘비일렉)로 당사에서의 전기계장 사업은 중단되었습니다.

- 2018년 02월 의료기기사업부를 신설하여 의료기기 유통업을 신규사업으로 추가하였습니다.

- 2020년 12월말 의료기기사업부 폐지로 당사에서의 의료기기 유통업은 중단되었습니다.

바. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 2020년 1월, 당사는 신규 Pipeline 확보를 위해 미국 면역치료플랫폼 바이오의약품 연구개발기업인 Immunomic Therapeutics, Inc.("ITI")의 지분 2백만주를 미화 1천만불에 최초 취득하였고, 2020년 4월 지분 6백만주를 미화 3천만불, 2020년 12월 지분 3,285,646주를 미화 약1.6천만불에 추가 취득하였습니다. 당사는 ITI의 Pipeline을 통하여 기존 Pipeline인 Rivoceranib 성분 항암 신약 외에 각종 종양 및 알레르기에 대한 면역치료제 사업에 진출할 계획입니다.

- 2020년 3월, Elevar는 스웨덴 바이오기업 Oasmia Pharmaceutical AB로부터 세포독성항암제인 파클리탁셀(Paclitaxel) 성분의 3세대 개량신약 항암제 "아필리아(Apealea)"에 대한 러시아, 북유럽과 동유럽 일부 국가를 제외한 글로벌 권리를 양수하였습니다. 아필리아는 2020년 1월 유럽에서 난소암 치료제로 공식 시판허가를 받은 약물로, 2021년 하반기부터 유럽 매출이 발생할 것으로 예상됩니다.

- 2020년 9월, Advenchen Laboratories Nanjing, Ltd.과 SFFT Developing Co, Ltd.(이하 "양도인")와 자산양수도계약을 체결하고 양도인이 보유하고 있는 YN968D1(글로벌은 리보세라닙(Rivoceranib), 중국은 아파티닙(Apatinib)으로 명명)의 글로벌 특허권을 거래금액 4,200만불에 양수하기로 하였습니다. 해당 양수대금은 2020년 12월 4일에 지급하였습니다. 본 자산양수도로 리보세라닙의 글로벌 로열티 수령을 통한 장기적이고 안정적인 캐시플로우 및 영업이익을 확보하고, 항서제약과의 긴밀한 협력관계를 통하여 현재 진행중인 NDA와 리보세라닙의 추가 적응증 임상시험에 속도가 날 것으로 전망합니다.

- 2020년 12월 리보세라닙 양도인인 Advenchen Laboratories Nanjing, Ltd.와 SFFT Developing Co., Ltd.는 당사의 제3자배정 유상증자에 참여, 당사 주식 295,950주를 취득하였으며 해당 주식은 전량 1년간 보호예수(2020.12.21~2021.12.21)되었습니다.

- 2021년 2월 이사회 결의를 통하여 보통주 52,972,429주(보통주 52,968,898주, 우선주 3,531주)를 발행하는 무상증자를 결정하였으며, 2021년 4월 무상증자 신주를 상장하였습니다.

- 2021년 3월 이사회 결의를 통하여 타법인(Verismo Therapeutics,Inc.) 지분 1,912,777주를 5백만불에 취득하기로 결정하였으며, 2021년 4월 지분을 취득하였습니다.

3. 자본금 변동사항

가. 증자(감자)현황 (최근 5사업연도)

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2016.01.15 | 전환권행사 | 보통주 | 1,221,861 | 500 | 7,775 | - |

| 2016.04.01 | 주식매수선택권행사 | 보통주 | 100,000 | 500 | 4,321 | - |

| 2016.06.29 | 신주인수권행사 | 보통주 | 81,599 | 500 | 2,451 | - |

| 2016.11.15 | 주식매수선택권행사 | 보통주 | 25,000 | 500 | 8,202 | - |

| 2016.12.01 | 주식매수선택권행사 | 보통주 | 60,000 | 500 | 8,202 | - |

| 2016.12.15 | 주식매수선택권행사 | 보통주 | 43,000 | 500 | 4,321 | - |

| 2017.01.03 | 주식매수선택권행사 | 보통주 | 30,000 | 500 | 8,202 | - |

| 2017.03.02 | 주식매수선택권행사 | 보통주 | 30,000 | 500 | 8,202 | - |

| 2017.10.20 | 전환권행사 | 보통주 | 128,617 | 500 | 7,775 | - |

| 2017.10.20 | 전환권행사 | 보통주 | 58,826 | 500 | 16,999 | - |

| 2017.12.07 | 전환권행사 | 보통주 | 58,826 | 500 | 16,999 | - |

| 2017.12.20 | 주식매수선택권행사 | 보통주 | 197,000 | 500 | 4,321 | - |

| 2018.03.09 | 전환권행사 | 보통주 | 58,826 | 500 | 16,999 | - |

| 2018.04.17 | 전환권행사 | 보통주 | 88,239 | 500 | 16,999 | - |

| 2018.05.24 | 전환권행사 | 보통주 | 29,413 | 500 | 16,999 | - |

| 2018.06.25 | 전환권행사 | 보통주 | 29,413 | 500 | 16,999 | - |

| 2018.07.02 | 주식매수선택권행사 | 보통주 | 195,000 | 500 | 8,202 | - |

| 2018.07.31 | 전환권행사 | 보통주 | 1,308,670 | 500 | 14,442 | - |

| 2018.08.01 | 전환권행사 | 보통주 | 152,331 | 500 | 14,442 | - |

| 2018.08.14 | 전환권행사 | 보통주 | 29,413 | 500 | 16,999 | - |

| 2018.08.14 | 전환권행사 | 보통주 | 41,544 | 500 | 14,442 | - |

| 2018.08.29 | 전환권행사 | 보통주 | 29,413 | 500 | 16,999 | - |

| 2018.09.03 | 주식매수선택권행사 | 보통주 | 335,000 | 500 | 8,202 | - |

| 2018.09.03 | 전환권행사 | 보통주 | 110,786 | 500 | 14,442 | - |

| 2018.09.14 | 전환권행사 | 보통주 | 29,413 | 500 | 16,999 | - |

| 2018.09.14 | 전환권행사 | 보통주 | 69,242 | 500 | 14,442 | - |

| 2018.09.20 | 주식매수선택권행사 | 보통주 | 160,000 | 500 | 8,202 | - |

| 2018.10.02 | 유상증자(제3자배정) | 상환전환우선주 | 189,448 | 500 | 100,289 | - |

| 2018.10.11 | 전환권행사 | 보통주 | 48,469 | 500 | 14,442 | - |

| 2018.12.11 | 전환권행사 | 보통주 | 69,242 | 500 | 14,442 | - |

| 2019.02.26 | 전환권행사 | 보통주 | 63,690 | 500 | 40,817 | - |

| 2019.09.30 | 전환권행사 | 보통주 | 3,012 | 500 | 33,195 | - |

| 2019.10.15 | 전환권행사 | 보통주 | 32,035 | 500 | 74,914 | - |

| 2019.10.15 | 신주인수권행사 | 보통주 | 301,676 | 500 | 74,914 | - |

| 2019.10.18 | 전환권행사 | 상환전환우선주 | 119,654 | 500 | 100,289 | 감소 |

| 2019.10.18 | 전환권행사 | 보통주 | 170,937 | 500 | 70,203 | - |

| 2019.10.22 | 전환권행사 | 상환전환우선주 | 34,897 | 500 | 100,289 | 감소 |

| 2019.10.22 | 전환권행사 | 보통주 | 49,853 | 500 | 70,203 | - |

| 2019.10.24 | 전환권행사 | 상환전환우선주 | 13,960 | 500 | 100,289 | 감소 |

| 2019.10.24 | 전환권행사 | 보통주 | 19,943 | 500 | 70,203 | - |

| 2019.10.25 | 전환권행사 | 상환전환우선주 | 14,955 | 500 | 100,289 | 감소 |

| 2019.10.25 | 전환권행사 | 보통주 | 21,364 | 500 | 70,203 | - |

| 2019.10.28 | 전환권행사 | 상환전환우선주 | 5,982 | 500 | 100,289 | 감소 |

| 2019.10.28 | 전환권행사 | 보통주 | 8,545 | 500 | 70,203 | - |

| 2019.11.01 | 신주인수권행사 | 보통주 | 165,517 | 500 | 74,914 | - |

| 2019.11.01 | 전환권행사 | 보통주 | 40,044 | 500 | 74,914 | - |

| 2019.11.12 | 유상증자(제3자배정) | 보통주 | 2,609,387 | 500 | 72,012 | - |

| 2019.11.15 | 신주인수권행사 | 보통주 | 60,067 | 500 | 74,914 | - |

| 2019.11.15 | 전환권행사 | 보통주 | 21,356 | 500 | 74,914 | - |

| 2020.01.31 | 전환권행사 | 보통주 | 314,393 | 500 | 57,253 | - |

| 2020.02.03 | 전환권행사 | 보통주 | 33,533 | 500 | 57,253 | - |

| 2020.02.04 | 전환권행사 | 보통주 | 1,397 | 500 | 57,253 | - |

| 2020.03.13 | 전환권행사 | 보통주 | 138,484 | 500 | 14,072 | - |

| 2020.03.13 | 전환권행사 | 보통주 | 9,037 | 500 | 33,195 | - |

| 2020.06.05 | 유상증자(주주우선공모) | 보통주 | 4,309,157 | 500 | 78,700 | - |

| 2020.06.08 | 무상증자 | 보통주 | 4,744,806 | 500 | - | - |

| 2020.06.08 | 무상증자 | 우선주 | 324 | 500 | - | - |

| 2020.06.15 | 전환권행사 | 보통주 | 41,303 | 500 | 52,052 | - |

| 2020.06.16 | 전환권행사 | 보통주 | 100,859 | 500 | 52,052 | - |

| 2020.06.17 | 전환권행사 | 보통주 | 196,918 | 500 | 52,052 | - |

| 2020.06.26 | 전환권행사 | 보통주 | 17,290 | 500 | 52,052 | - |

| 2020.07.10 | 전환권행사 | 보통주 | 8,645 | 500 | 52,052 | - |

| 2020.12.08 | 유상증자(제3자배정) | 보통주 | 295,950 | 500 | 98,007 | - |

| 2020.12.09 | 전환권행사 | 보통주 | 19,211 | 500 | 52,052 | - |

| 2020.12.21 | 전환권행사 | 보통주 | 3,789 | 500 | 79,171 | - |

| 2020.12.23 | 전환권행사 | 보통주 | 442 | 500 | 79,171 | - |

| 2020.12.29 | 전환권행사 | 보통주 | 5,304 | 500 | 79,171 | - |

| 2021.01.04 | 전환권행사 | 보통주 | 4,420 | 500 | 79,171 | - |

| 2021.01.05 | 전환권행사 | 보통주 | 13,262 | 500 | 79,171 | - |

| 2021.01.06 | 전환권행사 | 보통주 | 9,725 | 500 | 79,171 | - |

| 2021.01.07 | 전환권행사 | 보통주 | 3,094 | 500 | 79,171 | - |

| 2021.01.08 | 전환권행사 | 보통주 | 3,094 | 500 | 79,171 | - |

| 2021.01.15 | 전환권행사 | 보통주 | 61,891 | 500 | 79,171 | - |

| 2021.01.21 | 전환권행사 | 보통주 | 442 | 500 | 79,171 | - |

| 2021.01.25 | 전환권행사 | 보통주 | 27,408 | 500 | 79,171 | - |

| 2021.03.16 | 무상증자 | 보통주 | 52,968,898 | 500 | - | - |

| 2021.03.16 | 무상증자 | 우선주 | 3,531 | 500 | - | - |

나. 보호예수 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 주식의 종류 | 예수주식수 | 예수일 | 반환예정일 | 보호예수기간 | 보호예수사유 | 총발행주식수 |

|---|---|---|---|---|---|---|

| 보통주(*1) | 295,950 | 2020.12.21 | 2021.12.21 | 2020.12.21~2021.12.20 | 의무보호예수 | 295,950 |

| (*1) 당사는 2020년 12월 7일부 시행한 제3자배정 유상증자로 발행한 주식이며, "증권의 발행 및 공시등에 관한 규정" 제2-2조 제2항 제1호에 근거하여 1년간 의무보호예수 하였습니다. |

다. 전환사채 등 발행현황

미상환 전환사채 발행현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 원, 주) |

| 종류\구분 | 회차 | 발행일 | 만기일 | 권면(전자등록)총액 | 전환대상 주식의 종류 |

전환청구가능기간 | 전환조건 | 미상환사채 | 비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 전환비율 (%) |

전환가액 | 권면(전자등록)총액 | 전환가능주식수 | ||||||||

| 무보증 사모 전환사채 |

제33회차 | 2019.12.18 | 2022.12.18 | 40,000,000,000 | 기명식 보통주 |

2020.12.18~ 2022.11.18 |

100 | 39,636 | 29,480,000,000 | 743,768 | - |

| 합 계 | - | - | - | 40,000,000,000 | - | - | - | - | 29,480,000,000 | 743,768 | - |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 400,000,000 | 100,000,000 | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 269,887,484 | 4,193,303 | 274,080,787 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 163,815,814 | 4,186,115 | 168,001,929 | - | |

| 1. 감자 | 163,815,814 | 3,996,667 | 167,812,481 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 189,448 | 189,448 | 전환 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 106,071,670 | 7,188 | 106,078,858 | - | |

| Ⅴ. 자기주식수 | 133,874 | 126 | 134,000 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 105,937,796 | 7,062 | 105,944,858 | - | |

나.자기주식 취득 및 처분 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 133,874 | - | - | - | 133,874 | - | ||

| 우선주 | 126 | - | - | - | 126 | - | |||

| 총 계(a+b+c) | 보통주 | 133,874 | - | - | - | 133,874 | - | ||

| 우선주 | 126 | - | - | - | 126 | - | |||

다. 종류주식(명칭) 발행현황

- 우선주 발행현황

| (단위 : 원) |

| 발행일자 | 2002년 10월 02일 | |||

| 주당 발행가액(액면가액) | 580 | 500 | ||

| 발행총액(발행주식수) | 2,320,000,000 | 4,000,000 | ||

| 현재 잔액(현재 주식수) | 1,933,140 | 3,333 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 종류주식에 대해서는 액면금액을 기준으로 년 1%이상에서 발행시에 이사회에서 정한 우선비율에 따른 금액을 현금으로 우선배당한다. |

||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권 없음(무의결권) | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- 현재잔액은 현재 주식수에 주당 발행가액을 곱한 금액입니다. - 현재주식수는 감자로 인하여 감소된 수량이 반영된 주식수 입니다. |

|||

| (단위 : 원) |

| 발행일자 | 2020년 06월 08일 | |||

| 주당 발행가액(액면가액) | - | 500 | ||

| 발행총액(발행주식수) | - | 324 | ||

| 현재 잔액(현재 주식수) | 1,933,140 | 3,657 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 종류주식에 대해서는 액면금액을 기준으로 년 1%이상에서 발행시에 이사회에서 정한 우선비율에 따른 금액을 현금으로 우선배당한다. |

||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권 없음(무의결권) | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- 현재잔액은 무상증자로 인해 변동이 없습니다. - 현재주식수는 무상증자로 인하여 증가된 수량이 반영된 주식수 입니다.. |

|||

| (단위 : 원) |

| 발행일자 | 2021년 03월 16일 | |||

| 주당 발행가액(액면가액) | - | 500 | ||

| 발행총액(발행주식수) | - | 3,531 | ||

| 현재 잔액(현재 주식수) | 1,933,140 | 7,188 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 종류주식에 대해서는 액면금액을 기준으로 년 1%이상에서 발행시에 이사회에서 정한 우선비율에 따른 금액을 현금으로 우선배당한다. |

||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권 없음(무의결권) | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- 현재잔액은 무상증자로 인해 변동이 없습니다. - 현재주식수는 무상증자로 인하여 증가된 수량이 반영된 주식수 입니다.. |

|||

5. 의결권 현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 106,071,670 | - |

| 우선주 | 7,188 | 우선주 | |

| 의결권없는 주식수(B) | 보통주 | 133,874 | 자기주식 |

| 우선주 | 7,188 | 우선주 | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | - | - | - |

| - | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

- | - | - |

| - | - | - | |

| 의결권이 부활된 주식수(E) | - | - | - |

| - | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 105,937,796 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

당사는 정관에 의거 이사회 결의 및 주주총회 결의를 통하여 배당을 지급하고 있으며 배당가능이익 범위 내에서 회사의 지속적 성장을 위한 투자 및 주주가치 제고, 경영환경 등을 고려하여 적정 수준의 배당율을 결정하고 있습니다.

배당에 관한 회사의 정관 규정은 다음과 같습니다.

|

제13조 (신주의 배당기산일) 제56조 (이익배당) ② 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 ③ 제1항의 배당은 매결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 |

가. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제37기 당분기 | 제36기 | 제35기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | -22,097 | -88,716 | -44,386 | |

| (별도)당기순이익(백만원) | -2,894 | -60,065 | -31,228 | |

| (연결)주당순이익(원) | -174 | -733 | -447 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주식배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | - | - | - | - |

| - | - | - | - | |

| 주당 주식배당(주) | - | - | - | - |

| - | - | - | - | |

나. 과거 배당 이력

| (단위: 회, %) |

| 연속 배당횟수 | 평균 배당수익률 | ||

|---|---|---|---|

| 분기(중간)배당 | 결산배당 | 최근 3년간 | 최근 5년간 |

| - | - | - | - |

7. 정관에 관한 사항

당사의 최근 정관 개정일은 2020년 3월 30일입니다.

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020.03.30 | 제35기 정기주주총회 | 제2조 (목적) 목적사업 추가 제33조 (이사의 수) 이사의 수 개정 제40조 (이사회 구성) 일부조항 삭제 제40조의 1 (이사회의 의장) 신설 제40조의 2 (이사회의 소집) 신설 |

사업영역확대 이사회 의장 제도 도입을 위한 근거마련 |

| 2019.03.27 | 제34기 정기주주총회 | 제8조 (주식의 발행과 종류) 일부조항 삭제 제8조의 2 (주식등의 전자등록) 신설 제10조 (신주인수권) 일부조항 개정 제11조 (일반공모증자등) 일부조항 개정 제12조 (주식매수선택권) 일부조항 개정 제14조 (주식의 소각) 일부조항 삭제 제15조 (명의개서대리인) 일부조항 개정 제16조 (주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 삭제 및 문구정비 제17조 (주주명부의 폐쇄 및 기준일) 개정 및 문구정비 제18조 (전환사채의 발행) 발행한도 증액 제19조 (신주인수권부사채의 발행) 발행한도 증액 제20조 (사채발행에 관한 준용규정) 조문정비 제22조 (소집권자) 조문정비 제25조 (의장) 조문정비 제48조 (감사의 임기와 보선) 조문정비 제49조 (감사의 직무와 의무) 조문정비 제51조 (감사의 보수와 퇴직금) 조문정비 제54조 (외부감사인의 선임) 조문정비 |

전자증권제도 도입(2019년 9월 16일 시행)과 외부감사법 개정에 따른 내용변경 및 조문정비 |

II. 사업의 내용

지배회사인 당사와 연결대상 종속회사의 사업부문별 현황은 다음과 같습니다.

| 회 사 명 | 주사업부문 | 주요재화 및 용역 |

| 에이치엘비㈜ | 복합소재사업 부문 (선박사업부, 파이프사업부) |

구명정 건조 및 수리, 파이프 제작 및 설치 |

| 제약,바이오 부문 | 리보세라닙 글로벌 특허 | |

| Elevar Therapeutics, Inc.. | 바이오 의료기기사업 부문 | 항암제 연구개발 |

| Immunomic Therapeutics,Inc. | 항암제, 면역치료제, 백신 연구개발 | |

| ㈜화진메디칼 | 바이오 의료기기 제조 및 판매 | |

| ㈜화진메디스 | 바이오 의료기기 제조 및 판매 |

| (*) 당사의 연결대상 종속회사였던 에이치엘비오토텍㈜는 2019년 11월 07일자로 청산 절차를 완료하였습니다. |

1. 사업의 개요

가. 산업의 특성

(1) 구명정 & DAVIT

구명정과 DAVIT은 국제해사기구(IMO) 규정에 따라 500톤 이상 및 본선 길이 85M 이상의 모든 선박에 의무적으로 승선인원의 200%이상 장착되어야 하는 선박에 없어서는 안되는 필수품이며, LAS CODE, SOLAS 등 각종 까다로운 규정을 모두 만족시켜 제작해야 하므로 신규시장 진입장벽이 매우 높은 산업입니다.

(2) GRP/GRE PIPE

GRP/GRE Pipe는 육상 분야로 해수담수화 설비 및 발전소 등 플랜트사업과 해상용으로 발라스트 시스템, 스크러버 시스템, 소화배관 시스템 등에 많이 요구되고 있으며, 주로 해수를 이용한 강관에 고질적 문제인 녹 발생이 전혀 발생하지 않는 대체 재료로서 널리 쓰이고 있습니다.

(3) 특수선박(관공선, 도선선, 유도선 등)

관공선은 조달청 입찰시스템인 나라장터를 통해 공정한 입찰로 발주처를 결정하고 있으며, 기본적으로 기관에서 요구하는 제품과 동일 또는 유사한 기술을 보유한 기업만이 그 우위를 차지할 수 있습니다. 일반적으로 선박의 발주는 국가 정책으로 인한 수요와 정기적인 교체 수요에 따라 선종에 따라 적게는 5개사에서 많게는 20개사 이상의 업체가 입찰에 참여하고 있습니다.

도선선은 국내 일정 도선 구역에서 입항 또는 출항하는 선박에 탑승하여 해당 선박을안전한 수로로 안내하는 일을 수행하는 선박으로써 국내 11개 지역에 위치하고 있으며 선박은 대략 100여척이 운항 중입니다. 도선선은 주로 FRP로 건조되어 도선사의요구와 교체 시기에 따라 발주되는 비정기적인 발주가 대부분입니다. 유도선은 일반적으로 유람선을 의미하며 도선은 강과 바다가 접하는 하구 또는 만의 형태를 갖춘 곳으로 양 해안을 오가는 선박을 의미합니다. 선주 요구사항과 선령에 따라 교체시기가 결정되는 비정기적인 발주로 볼 수 있습니다.

(4) 제약, 바이오

한국수출입은행 보고서상 글로벌 의약품 시장의 특징에 따르면, 신약개발은 많은 시간이 소요되고, 많은 자금이 투입되며 위험이 수반됩니다.

글로벌 신약 개발에는 수십억 달러 상당의 개발 비용과 약10년 이상의 예산과 기간이 소요된다고 합니다.

신약개발의 단계는 후보물질 탐색, 비임상 실험, 임상시험 단계로 구분되며, 신약후보물질 검증을 위한 기초 R&D에 약 5년이 소요되며 이후 약 3년동안 비임상 단계에서 인간에게 약물을 투여하기 전에 동물대상으로 신약후보물질의 약물 효능 및 안전성 평가를 진행하게 되며 비임상 자료를 바탕으로 식약처에 IND((Investigational New Drug) 승인을 받고 임상단계에 진입하게 됩니다.

임상 단계는 최소6~7년가량이 소요되며, 임상시험 기관(병원)의 전문역량과 많은 비용이 소요되는 단계로 전체 신약개발 비용의 약 70%가량을 차지합니다.

임상시험은 신약의 안전성과 유효성 입증을 위해 인간을 대상으로 실시하는 시험으로써, 총4상(Phase)으로 구성되며, 제I상(임상 1단계)에서는 소수의 건강한 성인을 대상으로 약물의 체내 흡수, 분포, 대사, 배설 등에 대한 약동학적인 자료를 수집하면서 안전성을 평가하게 되며(약 1~2년), 제II상(임상 2단계)에서는 수백명 가량의 해당질환을 보유한 환자들을 대상으로 투약용량의 범위와 용법을 평가하게 됩니다(약 2년), 제III상(임상 3단계)에서는 수천명의 해당질환 환자를 대상으로 약물의 유효성과안전성을 최종적으로 검증하게 되며(약 3년), 임상 3상을 통과하면 보건당국에 NDA(New Drug Application)를 신청하여 약물 제조 및 판매허가를 받게 됩니다. 보건당국으로부터 판매허가를 득한 후에 대규모 상용화 단계로 진입합니다, 제IV상(임상 4단계)에서는 약물 허가 및 시판 후 부작용을 추적하여 안전성을 입증하고, 추가적 모니터링의 단계로 진행을 하게 됩니다.

타 산업 대비 연구개발 투자비율이 매우 높은 기술중심의 산업으로서, 연구개발비용 투입 상위기업 기준으로 매출액 대비 약20% 수준이며(일반제조업 약3%), 오랜 시간과 높은 비용이 소요되는 신약개발의 특성으로 인하여 중소업체 및 바이오벤처 등 소규모 기업이 신약개발 전 과정을 단독으로 진행하기 어렵습니다. 따라서, 높은 연구개발 투자 비용의 회수를 위해서는 큰 규모의 시장이 필요하여, 글로벌 진출 지향적인 산업구조를 가집니다.

글로벌 의약품산업 연구개발 투자비는 2015~2022년 지속적으로 성장할 것으로 2022년 약 1,800억 달러의 규모를 형성할 것으로 예측됩니다(Evlaluate Pharma).

근래의 신약개발에 있어서 성공확률은 약1/5,000 수준으로 매우 낮은 상황입니다. 기초 탐색단계에서 5,000~10,000개 수준의 화합물(Compound) 중 비임상 단계로 약250여개, 임상단계까지 5개, 최종 신약승인 허가를 득하고 최종단계인 상용화 단계에 도달하는 것은 1개 정도에 불과합니다. 이와 같이 낮은 확률에도 불구하고 신약개발의 필요성이 대두되는 이유는 단 한 제품의 성공만으로도 글로벌 제약회사로 도약할 수 있으며, 특허 만료기간(약20년) 동안 물질특허를 인정받아 안정적으로 매출을 유지할 수 있다는 매력적인 장점을 가지고 있기 때문입니다. 이처럼 하나의 글로벌신약으로 연간 수십억 달러 이상의의 매출을, 십 수 년간 독점적인 시장을 가지고 사업을 영위할 수 있는 산업이 바로 제약산업인 것입니다

나. 산업의 성장성

(1) 구명정 & DAVIT

조선산업은 2021년 1월 기준 클락슨 리서치에 따르면 작년 수주량 기준으로 세계시장점유율은 한국이 43%로 1위, 중국이 41%로 2위, 일본이 7%로 3위이며, CGT기준, 한국이 819만CGT, 중국이 793만CGT, 일본이 137만CGT를 달성하고 있습니다.전방산업인 조선산업의 성장에 따라 발주량도 영향을 받으며 최근엔 조선경기의 침체로 선박 발주량이 줄어 해양 및 조선기자재 업종의 성장이 정체되고 있으나 글로벌경제회복과 유가상승에 따른 해양 및 조선 업황이 호전되면 구명정의 수주와 생산이 다시 크게 늘어날 것으로 예상됩니다.

(2) GRP/GRE PIPE

GRP/GRE Pipe는 플랜트사업에서 주로 사용되고 있으나, 최근 친환경 선박 수요가 늘어남에 따라 새롭게 규정된 국제해양기구의 SOX, NOX 규제로 인한 스크러버 시장은 지속적으로 시장규모가 확대되고 있으며, LNG 선박의 수요와 국내조선소 수주증가로 인해 발라스트용 GRP/GRE Pipe시장도 크게 증가하는 추세입니다. 특히 최근 SOX SCRUBBER를 설치하기 위한 RETROFIT 시장 또한 크게 증가하고 있습니다.

(3) 특수선박(관공선, 도선선, 유도선 등)

최근 잦은 국내 해양 안전사고가 발생되고 있어 노후 선박에 대한 교체 필요성이 대두되어 국가정책에 따라 많은 관공선과 유도선 교체 수요가 발생될 것으로 예상되고 있으며, 강선 위주의 선박구조에서 고사양인 알루미늄 선박으로 교체되고 있는 추세입니다. 따라서, 현재 20년 이상 된 관공선, 도선선, 유도선의 교체 수요가 점차 증가할 것으로 예상됩니다.

(4) 제약, 바이오

글로벌 제약산업 분석서비스업체인 이벨류에이트파마(EvaluatePharma)사의 최근자료에 따르면, 첨단기술과 헬스케어의 융합이 현실화되고 새로운 치료제가 등장함에 따라 처방의약품(Prescription drug)의 매출은 지속적으로 확대될 것으로 예상하고 있습니다.

전세계 처방의약품의 매출액 연평균 성장률은 2010∼2018년 약 2.3%였으나, 2019∼2024년 약 3배 정도 증가한 6.9%의 성장률이 전망되고 있습니다. 또한, 다양한 새로운 기술의 출현은 제약산업 진화의 터닝포인트가 되어 될 것으로 예상되며, 특히 항암제 분야의 경우 면역항암(Immuno-oncology) 계열의 확장은 제약산업 성장에 크게 기여하며 기존의 세포독성항암제와 표적항암제와의 병용을 바탕으로 치료법의 발전과 더불어 시장을 확대하는데 큰 역할을 하고 있습니다.

특히 주목받는 치료영역으로는 시장 점유율 및 성장률이 높은 Oncology 분야의 지속강세 속에서 새로운 치료제 개발을 위한 연구개발도 활발하게 이루어지고 있습니다. 글로벌 제약시장 중에서 Oncology 분야의 매출 점유율이 가장 높으며(2018년 14.3%), 2024년까지의 성장률도 11.4%로 높은 수준을 예상하고 있으며 이에 따라 암 치료제(처방의약품+일반의약품) 매출은 2018년 1,238억 달러에서 2024년 2,366억 달러로 지속적으로 성장할 전망입니다.

다. 경기변동의 특성

(1) 구명정 & DAVIT

원자재 가격, 환율, 유가 등 대외 경제변수 및 조선소의 선박 건조량에 크게 영향을 받고 있습니다. 이는 세계 해운경기와 직결되며, 경기 사이클에 따라 호황과 불황을 반복하는 추세를 보입니다. 최근 LNG선 폭등하는 등 LNG선 강세로 인한 업황 개선 기조에도 불구하고, 저유가로 인한 해양플랜트 발주 지연, 미중 무역분쟁에 따른 해상 물동량 증가세 둔화 등 부정적인 요소로 인해 많은 Risk도 공존하고 있습니다. 하지만, 중장기적으로 선진국, 신흥국을 필두로 한 글로벌 경제회복이 지속되면 선박생산량도 다시 크게 증가할 것으로 예측됩니다.

(2) GRP/GRE PIPE

플랜트/조선산업 경기에 따라 크게 영향을 받고 있으며, 국제해사기구의 환경규제에따른 대체수요가 증가할 것으로 예측됩니다. 신조시장 뿐만 아니라 RETROFIT 시장에도 최근 각광을 받고 있어, 몇 년 동안 경기변동이 심할 것으로 예상됩니다.

(3) 특수선박(관공선, 도선선, 유도선 등)

관공선과 유도선의 경우 정부 정책에 따라 크게 영향을 받고 있으며, 민간 기업인 도선선 외 기타 선박은 선주의 선호와 선령에 영향을 받습니다.

(4) 제약, 바이오

전반적인 제약산업은 인간의 건강과 삶의 질 향상에 직접적으로 영향을 주는 산업인 만큼 경기 변동에 따른 차이가 비교적 적은 보수적인 성향을 보입니다.

라. 계절성

(1) 구명정 & DAVIT

계절적 영향은 크지 않다고 판단됩니다.

(2) GRP PIPE

계절적 영향은 크지 않다고 판단됩니다.

(3) 특수선박(관공선, 도선선, 유도선 등)

계절적 영향은 크지 않다고 판단됩니다.

(4) 제약, 바이오

의약품은 크게, 반드시 전문의의 진단 및 처방이 요구되는 전문의약품과 진료 없이 일반인이 접근할 수 있는 일반의약품으로 나눌 수 있습니다. 일반의약품의 경우에는 날씨 및 기후 등 외부요인에 의한 계절적인 영향을 다소 받는 편이지만, 전문의약품은 환자의 선택권한이 제한되며 경기변동에 따라 치료를 중단하는 등의 일들이 일어나지 않으므로 변동이 크지않아 제약산업 전반적으로 안정적인 성장을 유지해 오고 있습니다.

2. 사업의 현황

가. 영업개황

(1) 구명정 & DAVIT

당사는 45년간 구명정을 생산하여 왔으며 2000년 6월 현대정공으로부터 분리된 국내유일의 구명정 제조업체로서 자체 개발한 소형엔진과 다수의 구명정 모델을 개발하여 연간 700대의 구명정 생산능력을 갖추었습니다. 국내시장의 50% 이상을 점유하고 있으며, 모든 조선소에 당사의 제품을 공급하고 있습니다. 최근 경쟁력 있는 36인승 제품을 신규 개발하여 해외시장 개척을 위한 교두보를 마련하였습니다.

(2) GRP/GRE PIPE

100% 해외 수입에 의존했던 제품을 국산화하는데 성공한 후 조선소에 경쟁력 있는 가격과 품질로 공급하고 있습니다. 개발 초창기에는 선주의 선호도로 인해 당사 제품이 선택되지 않는 등 어려움을 겪었으나, 활발한 홍보 활동과 영업을 통해 최근에는 당사 제품에 대한 인지도가 많이 상승되어 지속적으로 발주가 증가하는 추세를 보이고 있습니다. 특히 2019년에서는 국내 대부분 조선소에 공급되고 있고, 특정 조선소에는 점유율이 90%가 넘어가고 있으며, 일본 조선소에도 약 10곳에 독점으로 공급하고 있습니다.

(3) 특수선박(관공선, 도선선, 유도선 등)

고속정 개발을 통해 현대, 대선조선 등 국내외 조선소, 기관 등에 소요되는 관공선용 고속정을 수주 받아 생산하고 있으며, 110톤/130톤급 전남어업지도선의 ALUMINUM 선각 공사 및 보트를 납품하여 우수한 경금속선박을 생산하는 업체로 평가를 받고 있습니다. 아울러, 낚시선, 도선선, 통선 등 다양한 선박을 개발하는데 성공하여 상용화를 완료, 공급하였으며, 또한 노후유도선 교체사업과 관련하여 발 빠른 준비로 다른 경쟁업체 보다 앞서 영업 진행 중입니다.

(4) 제약, 바이오

한국보건산업진흥원에서 발간한 정책보고서에 따르면, 국내 22대 질환별 사망률 추이를 조사한결과 신생물(암)으로 인한 사망이 압도적 1위를 차지하였으며 인구 10만명당 사망률은 2015년 153.6명에서 꾸준히 증가하여 2019년에는 161.4명을 기록하여 약 5%의 증가세를 보였습니다. 이에 따른 진료비는 2015년 5조7624억원에서 2019년 9조3003억원으로 약61.4%로 급증하였습니다. 그 중, 중국 시장의 경우 2019년 미국에 이어 2위 시장으로, 2014~2019년 연평균 성장률 6.7%를 보이며 급격히 성장하고 있습니다. 동사의 매출에 직접적으로 영향을 줄 항암제 시장의 경우 최근 4년간(2014~2018년) 연평균 12.8% 성장했고, 2030년까지 연 12.7% 성장을 예상하고 있습니다.

나. 경쟁현황

(1) 구명정 & DAVIT

국내 유일 제조업체로서 국내에는 경쟁업체가 없으며, 해외 중국 OEM업체인 VIKING, PALFINGER, NORSAFE와 중국 제조업체인 IAOYAN, BEIHAI 등이 있습니다.

(2) GRP/GRE PIPE

국내 유일 GRE PIPE 제조업체로서 국내에는 경쟁업체가 없으며, GRP PIPE의 경우국내 ISP와 GRE PIPE의 경우 해외AMERON 등이 있습니다.

(3) 특수선박(관공선, 도선선, 유도선 등)

주로 국내업체와 경쟁하고 있으며, FRP 소형선박의 경우 광동FRP, 한일뉴즈, 보고, 반도 마린 등이 있으며 ALUMINIUM 선박의 경우 신도, 휴먼중공업 등이 있습니다. 하지만 모두 당사 대비 소규모 시설과 인력을 갖추고 있습니다.

(4) 제약, 바이오

기존의 항암제는 분열이 활발히 진행되고 있는 세포의 각종 대사경로에 개입하여, 핵산의 합성을 억제하거나 세포 독성을 일으켜 항암활성을 나타내는 약제가 대부분이며, 암세포에만 선택적으로 작용하는 것이 아니라 정상세포, 특히 세포 분열이 활발한 조직 세포에도 손상을 입혀 구토, 위장장애, 탈모증, 골수기능저하로 인한 백혈구 감소증 등 심각한 부작용을 초래할 수 있습니다.

따라서 1세대 항암제인 세포독성(cytotoxic) 약물 대신 정상세포의 손상을 최소화할 수 있는 표적지향성을 가지는 표적 항암제의 이용이 확대되고 있으며, 대형 시장(미국, 일본, 영국, 독일 등)에서도 지속적으로 시장이 확대되고 있습니다. 표적 항암제들은 대부분 암세포가 특징적으로 가지고 있는 분자를 표적으로 하는데 암세포의 신호전달경로(signal transduction pathway), 혈관신생(angiogenesis), 세포간질(matrix), 세포주기조절인자(cell cycle regulator), 세포사멸(apoptosis) 등을 주요한표적으로 하고 있으며, 이중 신호전달경로 억제제와 신생혈관생성 억제제가 가장 대표적인 표적 항암제로 사용되고 있습니다. 또한 최근 주목을 받고 있는 면역항암제의 경우 인체의 면역기능을 강화시켜 간접적으로 암을 치료한다는 점에서 기존의 치료제와는 다른 새로운 개념의 혁신적인 치료제로 각광을 받고 있으며 GBI 리서치에 따르면, 세계 면역항암제 시장규모는 매년 23.9% 성장을 통해 2017년 169억 달러에서 2022년 758억 달러까지 성장할 것으로 전망하고 있습니다.

다만, 암세포를 인식할 수 있는 항원 수용체의 선택성과 민감도에 따라 과도한 면역반응으로 인한 부작용이 발생할 수 있음이 한계점으로 남아있습니다. 이에 따라, 글로벌 제약사는 면역항암제의 한계점을 극복하고, 활용을 확대하기 위한 방법으로 2017년부터 병용요법 임상시험을 진행하고 있으며 최근에는 면역항암제와 세포독성, 표적항암제, 방사선요법 등과의 병용 요법에서 생존율 개선 등에 효과가 있다는 연구 결과가 속속 발표되며 병용요법이 새로운 치료의 패러다임으로 자리를 잡고 있는 상황입니다.

다. 시장점유율 추이

(1) 복합소재사업부문(구명정 & DAVIT, GRP/GRE PIPE, 특수선박)

객관적인 자료출처를 통한 경쟁업체간 시장점유율 비교가 불가능하여 기재를 생략합니다.

(2) 제약, 바이오 부문

의약품 시장조사기관 IMS에 따르면 작년 글리벡 등 표적 항암제들의 매출 상승세가 눈에 띄게 증가했습니다. 유방암치료제 허셉틴, 비소세포폐암치료제 이레사, 림프종(혈액암)에 사용되고 있는 맙테라 등은 약 29~39% 매출이 상승하였으며, 간암표적항암제 넥사바, 대장암치료제 아바스틴도 약 10% 내외 매출이 성장하였습니다. 특히, pharmexec에 따르면 위암치료제시장의 경우 2014년 약11.3억 달러에서 2024년 약 43.9억 달러로 CAGR14.6%의 성장률을 보일 것으로 전망하였으며, 이는 전체 항암제 시장의 예상 성장률 CAGR8%를 훌쩍 뛰어넘는 수치로 위암시장이 빠르게 확대될 것을 예상하고 있습니다.

동사의 파이프라인으로 알려진 리보세라닙(중국명: 아파티닙)은 신생 혈관 형성을 막아 치료하는 항암제로 혈관내피세포수용체(Vascular Endothelial Growth Factor Receptor 2, VEGFR-2)의 저분자 억제제로 2세대 표적항암제에 해당합니다. 약효가 탁월하고 부작용이 경쟁제품 대비 적어 글로벌 시장에서 큰 기대를 받고 있고, 중국 시장에서 이미 검증을 거친 바 있습니다. 2014년 중국 헝루이제약에서 위암 3차 치료제로 출시된 이후 현재까지 꾸준한 양적 성장을 이뤄내 약효와 안정성을 입증하였습니다. 중국 현지 증권사 레포트 및 헝루이제약 공시에 따르면 리보세라닙 (중국명: 아파티닙)의 매출은 2015년 3억 위안 (한화 약 500억원)에서 2018년17억위안(한화 약 2,900억원)으로 증가하였습니다. 그 밖에, 2020년 12월 간세포암 2차 치료제로 중국 내 판매 승인을 득해 중국 내 매출은 지속적으로 증가할 것으로 예상됩니다.

라. 회사 경쟁상의 강점과 단점

(1) 구명정 & DAVIT

국내 유일의 구명정 제조업체로써 해외 경정업체 대비 운송비 절감 및 빠른 A/S, 고객과 원활한 의사소통, 정확한 납기준수, 세계 일류상품으로 선정된 우수한 품질이 강점이며, 단점은 중국 구명정 대비 가격경쟁력, OFF-SHORE 시장에서의 선주 선호도가 낮은 것이나 자체개발한 엔진과 HOOK SYSTEM 등을 통해 가격 경쟁력을 확대하고 있습니다.

(2) GRP/GRE PIPE

경쟁업체 대비 우수한 가격 경쟁력과 빠른 A/S 및 생산공정 개선을 통한 생산능력, 국내조선사와의 원활한 의사소통이 강점이며, 경쟁사 대비 선주 선호도는 아직 낮은 것이 단점이나 점진적으로 홍보활동 및 영업을 통해 선호도가 올라가고 있습니다.

(3) 특수선박(관공선, 도선선, 유도선 등)

국내 최대 생산시설과 기술인력을 보유하고 있으며, 업무시스템이 경쟁사 대비 강점입니다. 경쟁사 대비 늦은 시장 진출로 인한 선주 선호도가 낮은 편이나 이 또한 점차 개선될 것으로 기대하고 있습니다.

(4) 제약, 바이오

2세대 항암제인 표적치료제(Molecularly targeted therapy)는 정상세포와 암세포를 모두 공격할 수 있는 세포독성항암제와는 달리 암세포에 있는 특정 단백질 (표적)을 차단하여 암세포의 활동을 억제하는 약제로써 1세대인 세포독성 항암제에 비하여 부작용이 적은 장점을 가지고 있습니다.

동사가 권리를 보유한 리보세라닙은 2세대 표적항암제이면서 경구용이라는 복용 편의성을 확보했고, 부작용 또한 적어 병용치료제로 좋은 조건을 갖추고 있습니다. 실제로도, 기존 치료제들과의 다양한 병용요법으로 임상 연구결과들이 발표되고 있는 점 또한 앞으로의 성장성이 기대가 되는 부분입니다.

리보세라닙(중국명 아파티닙)은 2014년 위암 3차 치료제로 중국 내 판매 승인을 받은 후 2020년 12월 간암 2차 치료제로 중국 내 시판 승인을 받았을 뿐만 아니라 비소세포폐암, 유방암, 난소암, 등 다양한 적응증을 대상으로 임상시험이 진행 되고 있어, 향후 적응증 확대에 따른 매출증가가 및 가치의 상승으로 이어질 것으로 전망하고 있습니다. 그리고, 중국 지역 외 나머지 글로벌 판매 권리는 에이치엘비의 자회사인 엘레바가 보유하고 있습니다. 엘레바에서는 간암 1차, 위암 2차, 선양낭성암, 대장암 3차 등 적응증 확대를 위해 다방면으로 힘쓰고 있습니다.

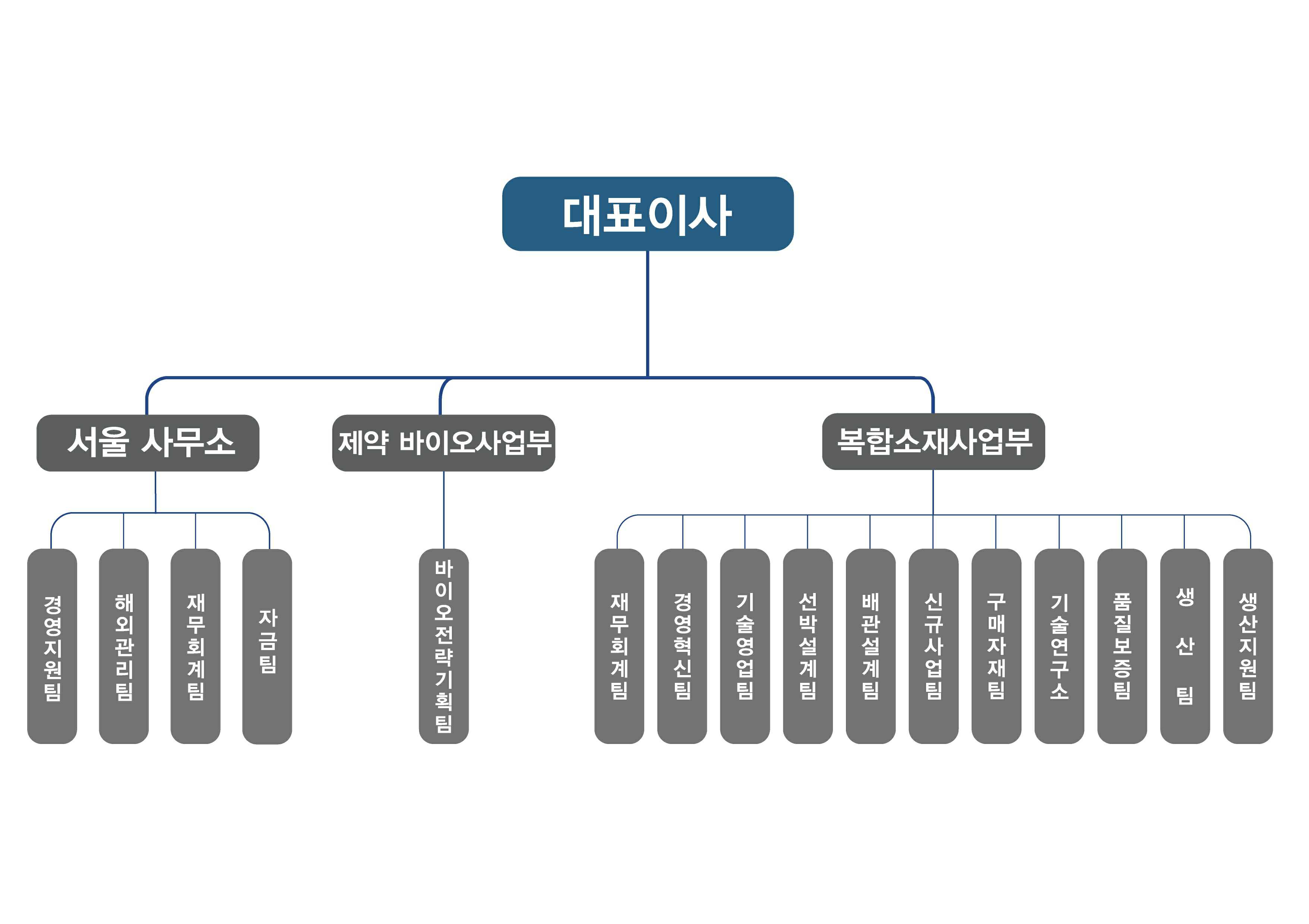

마. 조직도

|

|

에이치엘비(주) 조직도 |

3. 연결대상 종속회사 사업 내용

당사는 사업다각화를 위해 종속회사의 제약ㆍ바이오사업 등에 주력하여 기업가치를 제고하고 있습니다. 관련된 사업은 Elevar Therapeutics, Inc., Immunomic Therapeutics, Inc., ㈜화진메디칼 및 ㈜화진메디스를 통해 진행되고 있으며, 해당 사업에 대한 자세한 내용은 다음과 같습니다.

가. 제약ㆍ바이오사업 (Elevar Therapeutics, Inc., Immunomic Therapeutics, Inc.)

(1) 시장의 현황

한국보건산업진흥원에서 발간한 정책보고서에 따르면, 국내 22대 질환별 사망률 추이를 조사한결과 신생물(암)으로 인한 사망이 압도적 1위를 차지하였으며 인구 10만명당 사망률은 2015년 153.6명에서 꾸준히 증가하여 2019년에는 161.4명을 기록하여 약 5%의 증가세를 보였습니다. 이에 따른 진료비는 2015년 5조7624억원에서 2019년 9조3003억원으로 약 61.4%로 급증하였습니다.

또한 한국제약바이오협회에서 발간한 2020 제약바이오산업 데이터북에 따르면 세계의약품시장은 2014년 9830억 달러에서 2019년 1조2500억 달러 규모로 매년 3~8%가량 성장세를 보이고 있습니다.

Evaluate Pharma World Preview 2020에 따르면 2019년 1,454억달러 규모의 전세계 항암제 시장이 2026년까지 약11.5%의 연평균성장률을 보이며 3,112억 규모로 성장할 것으로 예상하고 있습니다. 또한 전체 의약품 중 항암제가 차지하는 비율이 2019년 16%수준에서 2026년 21.7%로 확대될 것으로 예상하고 있습니다.

제약 연구개발비의 경우 2019년 기준 전세계 제약사의 R&D 지출액이 1,860억 달러이며 2026년 2,325억달러로 약 25%가량 증가할 것으로 예상하고 있으며 전세계 처방의약품 매출액은 2019년 8,720억달러에서 2026년 1조3900억 달러로 약 60%가량 성장할 것으로 예상해 R&D 지출액 대비 처방의약품의 매출액의 상승폭이 크기 때문에 이익구조가 개선될 것으로 전망됩니다.

중국과 인도 등 제네릭 합성기술을 앞세운 제약 신흥국들이 저가의 경쟁력을 앞세워 글로벌 시장에서 제네릭 공세를 펼치면서 수익률이 날로 저하되고 있는 상황이므로 주요 글로벌 제약회사들은 획기적인 파이프라인의 확보, M&A 및 유망기업에 투자를 활발하게 진행하고 있는 상황이며 갈수록 기업의 R&D능력과 신약의 글로벌 경쟁력이 더욱 중요해질 전망입니다.

(2) 회사의 현황

㉮ Elevar Therapeutics,Inc.

Elevar Therapeutics,Inc.는 2005년 7월 신약개발 컨설팅 회사로 설립되어 2007년 12월 Rivoceranib(舊, Apatinib Mesylate) 표적항암제 라이센스 취득 계약 체결(Advenchen Laboratories, Inc., CA, USA)로 중국을 제외한 세계 판권을 취득하여 독자적인 바이오사업을 시작하였습니다.

2011년11월US FDA로부터 다국가(미국/한국) 1/2a 임상시험을 위한 IND 승인을 받아 표적항암제 리보세라닙(구, Apatinib Mesylate) 다국가(미국/한국) 1/2상 임상시험을 종료하였고, 2017년 표준치료법으로 2차 치료제 이상에서 치료에 실패한 진행성 또는 전이성 환자를 대상으로 글로벌(미국, 유럽, 한국, 일본, 대만 등 12개국) 3상 임상시험을 완료하였습니다. 19년 10월에 글로벌 임상 3상 데이터를 확정하여 미국 FDA와 Pre-NDA 미팅을 하였으며, 그 결과를 바탕으로 적절한 허가 전략을 수립한 후 신약허가를 신청할 계획입니다.

본 Rivoceranib(구, Apatinib Mesylate)는 위암에 대해 희귀의약품으로 지정(2016.02 국내식약처 / 2017.03 유럽연합집행위원회 / 2017.06 미국식품의약국)됨에 따라 임상종료후 시판허가에 대한 심사의 신속화, 수수료 감면 등의 혜택과 최소 8년(2029년)에서 최대 13년(2034년) 동안 독점 판매할 수 있습니다. 특히, 위암에 대해서는 중국에서 임상 3상을 종료 후 시판허가를 득하여 현재 중국내에서 판매되고 있으며, 그 효과와 안전성이 입증되고 있습니다.

현재 간암(Hepatocellular carcinoma) 1차치료제, 대장암(Colorectal cancer) 3차 치료제, 위암(Gastric cancer) 2차 치료제, 선양낭성암(Adenoid cystic carcinoma)에 대해서 임상시험중에 있습니다. 간암 1차 치료제를 위해서 항서제약의 면역항암제 PD-1 inhibitor인 캄렐리주맙(Camrelizumab)과 병용요법으로 글로벌 임상 3상을 진행중에 있고, 대장암 3차 치료제로 타이호제약의 론서프(Lonsurf)와 임상 1/2상을 진행중에 있습니다. 위암 2차 치료제로서 파클리탁셀(Paclitaxel)과 병용요법으로 임상 1/2상을, 선양낭성암에 대해서 리보세라닙 단독요법으로 임상 2상을 진행하고 있습니다 그리고 미국 서던 캘리포니아 암센터에서육종(Sarcoma)에 대해서 BMS의 면역항암제 옵디보(Nivolumab)의 병용임상시험을 종료하였습니다.

2020년 3월 아필리아(Apealea) 라이센스를 스웨덴 오아스미아(Oasmia pharmaceutical AB)로부터 러시아, 북유럽과 동유럽 일부 국가를 제외한 세계 판권을 취득하였습니다. 아필리아는 파클리탁셀(paclitaxel)의 3세대 개량 신약으로 오아스미아의 독점 기술 플랫폼인 'XR17'을 사용하여 개발된 항암제로, 주입전에 사전 처치가 필요가 없고, 주사제 주입 시간이 짧아 환자의 편의성을 증대시키면서 부작용을 최소화했습니다. 유럽에서 난소암 2차 치료제로 카보플라틴(carboplatin)과 병용으로 허가 받았습니다. 현재 유럽, 중동, 남미 등에서 상업화를 추진중에 있습니다.

또한, Elevar는 자체개발 물질로 JAK(Janus kinase) 3 Inhibitor을 개발중에 있습니다. JAK3는 우리 몸의 면역시스템을 조절하는 중요한 역할을 하는 JAK/STAT 신호전달체계에 관련되어 있습니다. JAK3는 림프구에 주로 발현되기 때문에 선택적 면역질환 표적치료제입니다.

암의 특성상 암세포의 증식 및 신생혈관의 생성 외에도 면역반응을 거부하는 특징이 있는데, 면역세포가 암세포를 인식해 공격하는 기전을 활용한 것입니다. JAK3 Inhibitor는 선택성을 높여 약물의 효과를 높였고 원하는 기능에만 집중적으로 타겟팅 할 수 있습니다. 또한 경구용 제제로 개발 가능합니다. 현재 Elevar Therapeutics,Inc.는 혈액암이나 자가면역질환치료제로 개발을 목표로 하고 있으며, 본격적인 임상시험 돌입을 준비하고 있습니다.

※ Pipeline 현황

|

품목명 |

적응증 |

특징 및 임상현황 |

|---|---|---|

|

리보세라닙 |

위암 간암 대장암 선양낭성암 |

1. 특징 - Oral : 경구용 제품으로 낮은 생산단가 2. 임상시험 현황 - 위암 말기 : 단독요법 - 간암 1차: 캄렐리주맙과 병용요법 - 대장암 3차: 론서프와 병용요법 - 위암 2차: 파클리탁셀과 병용요법 - 선양낭성암: 단독요법 |

|

아필리아 (Apealea) |

난소암 |

1. 특징 - 파클리탁셀의 개량신약(주사제) - 기존 파클리탁셀과 달리 전처치가 필요없고, 가용화제인 크레모포어 2. 개발현황 - 유럽에서 난소암 2차 치료제로 카보플라틴과 병용요법으로 허가 |

㉯ Immunomic Therapeutics, Inc.

Immunomic Therapeutics, Inc. (이하 "이뮤노믹")는 핵산 면역치료 플랫폼(nucleic acid immunotherapy platforms) 연구에서 선구적인 임상 개발 단계에 있는 비상장 생명공학기업입니다. 회사의 연구기술은 암, 알레르기와 동물치료제에 대해 면역치료(immune therapy)로 활용될 수 있습니다. 이뮤노믹의 사명(mission)은 삶을 변혁시킬 백신을 개발하는 것입니다. 이뮤노믹은 백신 디자인, 개발, 생산 및 시험에 대한 전문성을 가지고 있습니다. 이뮤노믹의 주요 경쟁력은 회사가 직접 또는 협력사 혹은 기술이전한 회사를 통해 3개월 내에 선도물질(lead)에서 제품 후보물질(product candidate)로 빠르게 개발할 수 있도록 도움을 줄 수 있습니다.

이뮤노믹은 2006년 9월 26일 존스 홉킨스 대학으로부터 LAMP(Lysosomal Associated Membrane Protein) 기술과 관련된 지적 재산권, 정보에 대한 독점적 권리(proprietary information)를 확보하였습니다. 이뮤노믹은 LAMP 기술과 그 기술을 업그레이드한 UNITE(UNiversal Intracellular Targeted Expression) 플랫폼 기술을 활용하여 인간과 동물용 알레르기 치료용 백신 개발을 하였으며, 2015년 초부터는 면역항암분야(Immune-oncology)에 대해서 개발을 진행하고 있습니다.

2014년 이뮤노믹은 항암분야에서 면역치료의 가능성을 확인하였습니다. 2015년 이후 이뮤노믹은 항암분야에서 가능성을 강화하기로 결정하고, 알레르기 예방과 치료를 위한 LAMP-Vax™ 기술 사용권리는 아스텔라스(Astellas Pharmaceuticals, Inc.)에 기술을 이전하였습니다. 이 기술이전 계약에 따라 이뮤노믹은 3억 2천만달러 이상의 수입을 거두게 되었습니다.

이뮤노믹은 현재 항암분야에서UNITE™ 플랫폼 적용에 집중하고 있습니다. 기존 기술과 보완된 기술(항원의 선택과 최적화, 보조제 사용의 최적화, 전달 방법의 다양성, 대규모 생산공정 확립)의 조합으로 완성된 이뮤노믹의 UNITE™ 플랫폼 기술은 항체 생산, 사이토카인(cytokine) 분비, 중요 면역 기억을 포함한 광범위 면역반응을 유도할 수 있는 자연계에 존재하는 생화학적 기술(body’s natural biochemistry)을 활용하는 것입니다. 이러한 방법은 암, 알레르기, 감염질환을 포함한 다양한 면역치료에 UNITE기술을 활용할 수 있습니다.

최근 전세계를 강타하고 있는 코로나 바이러스인 COVID-19에 대한 백신과 치료제 개발이 필요성이 대두되었습니다. 이뮤노믹은 산업계와 학계의 협력자들과 함께 다양한 백신 후보군에 대해 비임상시험(pre-clinical development)을 진행하고 있습니다. 이중 일부는 치료효과가 있는 것으로 판단됩니다. 이뮤노믹의 철학은 안전하고, 비용 효율성이 높은 가장 효과적인 백신을 개발하는 방법을 만드는 것입니다. 또한 이러한 노력이 미래에 새로운 바이러스에 의한 팬데믹(pandemic) 상황에 대처할 수 있는 방법을 구축할 것으로 기대합니다.

* 이뮤노믹 기술설명

면역항암분야(Immuno-Oncology)

항암분야에서 UNITE 플랫폼 기술(The UNITE Platform in Oncology)

이뮤노믹은 UNITE 플랫폼 기술이 승인되고 연구되고 있는 접근방법을 보완함으로써 현재의 면역항암제 사용을 확장시킬 수 있을 것이라고 생각합니다. 비임상시험 결과는 UNITE 플랫폼이 2가지 방향으로 면역항암제(cancer immunotherapy) 개발의 가능성을 보여주고 있습니다.

- 면역체크포인트 억제제(checkpoint inhibitors)에 반응하는 면역반응(immune reaction)이 있는 종양(highly immunogenic tumor types)에 대해서는 면역 체계 활성화 유도

- 면역 체계의 중요한 구성 요소를 재구성(reconfiguring)하여 면역반응이 없는 종양에 대해서는 새롭고 강력한 면역반응을 생성

UNITE 플랫폼은 다양한 방법으로 면역체계를 재구성(reprogram)할 수 있습니다.

- 다양한 기능적(poly-functional) 면역반응 생성

- 암과 싸울 수 있는 면역체계에서 중요한 요소인 CD4+와 CD8+ T 세포 활성

- 종양에서 항원 특이적(antigen-specific) Th1 종양침투림프구(TIL)의 유도

UNITE는 현재 항암면역치료제(cancer immunotherapy)로 임상 2상에 진행중인 것에 적용되고 있습니다. 또한 이뮤노믹은 학계와 생명공학 회사들과 함께 협력하여 교모세포종(glioblastoma)과 급성골수성백혈병(acute myeloid leukemia)과 같이 치료제가 제한적인 질환을 포함하여 사망률이 높은 암에 대한 치료제 개발을 위해 UNITE 플랫폼 기술 활용하고 있습니다. 이뮤노믹은 이러한 초기단계 임상시험인 UNITE 기술을 증명해 줄 것이라고 믿고 있으며, 만약 성공한다면, 치료가 어려운 종양과 다른 질병에 대해 후속 연구를 확장해 나갈 것입니다.

파이프라인 확장을 위해서 기존의 항암제 개발방법과 다른 3가지의 방법으로 개발하고자 합니다. 다양한 암의 항원은 크게 3가지로 구분할 수 있습니다: 바이러스(viral), 신항원(neoantigen), 다른 암 항원(other cancer antigens).

바이러스 항원은 특정 암의 연관되거나 직접적인 원인을 제공하는 것으로 이루어져 있습니다.

신항원(neoantigen)이라는 것은 유전자의 변이를 통해 생긴 항원을 말하는 것입니다.

다른 암 항원은 다시 하위 분류로 나눌 수 있는데, 대부분은 특정한 단백질이 적절하지 않은 시점이나 적절하지 않은 발현량으로 나타나게 됩니다.

이뮤노믹은 이러한 분류에 따라 새로운 개발 전략을 가속화할 수 있도록 할 것입니다.

나. 바이오 의료기기사업 (㈜화진메디칼/㈜화진메디스)

(1) 시장의 현황

Evaluate Med Tech, World Preview 및 Worldwide Medical Devices Market Factbook 등에서 발표한 자료에 따르면 2019년 글로벌 의료기기 시장은 4,044억 달러(약 493.9조원) 규모이며, 미국이 1,729억 달러로 글로벌 의료기기 시장의 42.7%를 점유하고 있으며 그 뒤로 일본 289억 달러, 독일 285억 달러, 중국 273억 달러, 프랑스154억 달러, 영국 120억 달러, 이탈리아 102억 달러순이며 우리나라는 10위를 차지하나, 연평균 6%의 높은 성장률로 입지가 점차 확대될 것으로 기대되고 있습니다.

피치 솔루션(Fitch Solutions) 보고서에 의하면 글로벌 의료기기 시장은 2014년 3,336억 달러에서 연평균 3.9% 성장하여 2019년 4,044억 달러 규모로 확대되었습니다.

아시아 의료기기 시장은 일본 34%, 중국 32%로, 일본과 중국이 66% 차지하고 있으며 한국은 3위의 의료기기 시장을 보이며, 연평균 성장률로 볼 때 베트남, 필리핀, 인도네시아, 중국, 인도는 9% 이상의 높은 성장을 기록하고 있습니다.

※ 중국은 시장규모가 크며, 9.3%의 높은 성장률로 관련 시장은 더욱 확대될 전망입니다.

(2) 회사의 현황

㈜화진메디칼/㈜화진메디스는 주사기 등 바이오 의료기기 전문 제조업체로써 1회용 주사기 업계에서는 품질과 매출면에서 상위권에 위치하고 있으며, 2005년 5월 "Sofjec"이라는 상표를 출원하여 일회용주사기, 필터주사기 등을 제조, 판매하고 있습니다. 국내 대형병원인 아산병원, 연세세브란스병원, 성모병원, 서울대 병원을 비롯하여 중·소형 병원 및 동물병원에 납품하고 있으며 안정적인 영업이익률을 유지하고 있습니다.

또한, 지속적으로 베트남, 몽골, 사우디 등 동남아와 중동에 수출하고 있으며 최근 코로나 19로 인한 주사기 수요증가로 미국, 유럽 등에 대한 판매도 추진하고 있습니다. 그리고 주사기, 주사침, 멤브레인 필터주사기 등 기존 주력제품 외에도 의료기기 신제품개발을 통해 새로운 미래 수익모델을 창출하고자 연구개발에 집중 투자하고 있습니다. 향후 미국 FDA인증 추진과 유럽의 강화된 CE-MDR 인증(기존 CE-MDD 인증 대체)으로 최상의 품질보증시스템을 유지하고 경쟁력을 강화하여 국내 시장뿐 아니라 세계시장으로 점유율을 확대하여 글로벌 의료기기회사로 도약해 나갈 계획입니다.

4. 주요 제품 및 서비스 등

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 천원) |

| 구 분 | 주요 재화 및 용역 | 매출액 | 비율(%) |

| 제품매출 | 구명정, 파이프 외 | 4,512,548 | 59.66 |

| 주사기 외 | 1,948,640 | 25.76 | |

| 수수료매출 | 리보세라닙 중국 로열티 | - | - |

| 상품매출 | 수액세트 외 | 108,926 | 1.44 |

| 기타매출 | 기타 서비스 | 993,671 | 13.14 |

| 합 계 | 7,563,785 | 100.00 | |

※ 주요제품의 종류 및 사용용도

| 종류 | 특징 | 사용용도 | |

| 구명정 | 일반형 | 가장 대표적인 구명정으로 데빗에 의해 진수할 수 있으며, SOLAS규정을 모두 만족하게 만들어졌으며, 위기발생시 신속한 탈출이 가능한 구조로 25인승부터 100인승까지 19개 모델을 보유하고 있어 선박의 규모에 따라 선택적용 가능 | 인명구조 |

| 자유낙하식 | 선박의 선미에 탑재되어 자유낙하 방식으로 진수되는 구명정으로 2007년 5월 이후부터 건조되는 모든 Bulk Carrier선박에 설치가 의무화 되어있으며, 일반형 구명정의 진수 시 Davit Winch를 이용하는 방식 때문에 비상탈출 시간이 많이 소요되는 점과 본선의 양쪽에 각 한대 씩 설치되는 방식으로 인해 Deck House의 공간을 적절히 활용할 수 없는 점으로 인해 최근 자유낙하식 구명정을 선호하는 추세 | ||

| 구조정 | 선박의 선미에 장착하여 모선의 응급상황시 구조임무에 사용되는 보트로 보트 자유낙하식 구명정과 레스큐보트가 각 하나씩 한세트로 선박에 설치 | ||

| 특수선 | 관공선 | 대형선박, 어업지도선, 해경경비정 등 선미데크에 설치되어 작업 및 신속한 인명구조활동 및 불법어업단속 등에 사용 | 인명구조 및 불법어업 단속 |

| 도선선 | 선박이 입출항하는 항만에서 도선사들이 선박을 탑승 및 하선을 위해 사용됨으로 이동시 실내 편의성, 속도, 선박 탑승시 안전성이 많이 요구되어 진다 | 도선사 선박 승,하선용 | |

| 유도선 | 유선은 일반적으로 유람선을 의미하며 도선은 강과 바다가 접하는 하구 또는 만의 형태를 갖춘 곳으로 양 해안을 오가는 선박이며 선령 교체시기에 따라 비정기적으로 발주되는 선박임 | 여객선, 유람선, 도선 | |

| GRP/GRE PIPE |

유리섬유로 강화된 플라스틱이라는 의미의 것으로 통상 강화플라스틱이라 하며, 철근과 콘크리트가 복합되어 좋은 강도를 얻는 것과 같이 내수, 내약, 내열성이 좋은 수지를 혼합하여 사용되어 내구성, 강도, 내부식성의 이점을 모두 가짐 | 밸러스트 라인, 해수관,소화배관,냉각수관, 상하수도관 등 | |

| DAVIT | 선외 물체를 올리고 내릴 때 그 물체가 선체에 부딪치는 일없이 작업하기 편리하게 회전할 수 있게 되어 있음 | 선외 물체를 올리고 내리기 위한 기둥 |

|

| 주사기 | 일회용주사기 |

주사기는 인체 주사액 주입 시 사용되는 의료기기이며 일회용 주사기와 멸균주사침을 체결하여 사용하는 한벌 구성 의료기기로 1회에 한하여 사용하고 버리는 주사기다. |

안전용 |

| 멤브레인 필터주사기 |

멤브레인 필터주사기 제품은 의약품주입여과기와 주사기로 구성된 사용목적 : 혼합 액상의 약물 등을 주입할 때 오염 물질을 걸러내는 기능 |

약물주입 앰플의 유리조각 제거, 바이알의 고무파편 제거 기타 불순물 제거 |

|

5. 주요 원재료에 관한 사항

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 천원) |

| 주요매입처 | 매입액 | 비율(%) | 비고 |

| 에이원이앤씨(주) | 629,006 | 14.4 | - |

| 수성 | 427,264 | 9.8 | - |

| 부영흥산 | 291,800 | 6.7 | - |

| (주)우진산업공사 | 283,580 | 6.5 | - |

| 이호켐앤텍(주) | 271,083 | 6.2 | - |

| (주)D.S.N.B | 267,843 | 6.1 | - |

| 명성씨앤피 주식회사 | 246,303 | 5.6 | - |

| 기타 | 1,949,152 | 44.6 | - |

| 합 계 | 4,366,031 | 100.0 | - |

6. 생산 및 설비에 관한 사항

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 천원) |

| 구 분 | 기 초 | 취 득 | 처 분 | 감가상각비 | 손상 | 연결범위의 변동 |

기타증감 | 환율변동효과 | 기 말 |

| 토 지 | 2,769,657 | - | - | - | - | - | - | 2,769,657 | |

| 건 물 | 4,614,599 | - | (5,738) | (51,961) | - | - | - | 4,556,900 | |

| 구축물 | 301,785 | - | (63,584) | (9,058) | - | - | - | 229,143 | |

| 기계장치 | 1,368,523 | 276,227 | (12,067) | (102,709) | - | - | - | 1,529,974 | |

| 차량운반구 | 15,106 | - | (5) | (273) | - | - | - | 14,828 | |

| 공기구비품 | 1,316,810 | 245,966 | (26,832) | (157,258) | - | - | 28,705 | 1,407,391 | |

| 시설장치 | 57,581 | - | - | (30,434) | - | - | - | 27,147 | |

| 사용권자산 | 9,269,018 | 357,245 | (36,963) | (490,528) | - | - | 344,056 | 9,442,828 | |

| 임차자산개량권 | 155,157 | 21,919 | - | (39,407) | - | - | (1,259) | 136,410 | |

| 건설중인자산 | 24,001 | 25,443 | - | - | - | (26,000) | - | 23,444 | |

| 합 계 | 19,892,237 | 926,800 | (145,189) | (881,628) | - | (26,000) | 371,502 | 20,137,722 |

7. 매출에 관한 사항

가. 매출현황

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 천원) |

| 구 분 | 매출유형 | 제37기 당분기 | 제36기 | 제35기 |

| 복합소재사업 부문 | 제품매출(내수) | 2,693,174 | 16,975,864 | 6,426,736 |

| 제품매출(수출) | 1,819,374 | 19,424,605 | 17,904,335 | |

| 기타매출 | 933,671 | 5,915,966 | 5,444,594 | |

| 소 계 | 5,446,219 | 42,316,435 | 29,775,665 | |

| 바이오 의료기기사업 부문 | 제품매출(내수) | 1,842,744 | 7,171,955 | 7,475,633 |

| 제품매출(수출) | 105,896 | 395,003 | 376,785 | |

| 수수료매출 | - | 5,855,924 | - | |

| 기타매출 | 168,926 | 438,084 | 792,665 | |

| 소 계 | 2,117,565 | 13,860,966 | 8,645,083 | |

| 합 계 | 제품매출(내수) | 4,535,918 | 24,147,818 | 13,902,369 |

| 제품매출(수출) | 1,925,270 | 19,819,608 | 18,281,120 | |

| 수수료매출 | - | 5,855,924 | - | |

| 기타매출 | 1,102,597 | 6,354,050 | 6,237,259 | |

| 소 계 | 7,563,785 | 56,177,401 | 38,420,748 |

나. 판매경로 및 판매방법 등

(1) 판매조직

영업팀 영업관리 파트, 영업팀 납품관리 파트 등

(2) 판매경로

① 구명정 & DAVIT

- 조선소 입찰을 통한 직접매매 계약형태

② GRP/GRE Pipe

- 조선소 직접매매 계약형태, 납품불

③ 특수선

- 조달청/조선소 입찰을 통한 직접매매 계약 형태

- 개인 수요자 발굴하여 개별 계약 형태

④ 의료기기(주사기)

- 대형병원 등 주문을 통한 직접매매 및 대리점을 통한 간접매매 계약형태

(3) 판매방법 및 조건

① 구명정 & DAVIT, GRP/GRE Pipe, 특수선

- 판매방법 : 개별 주문 생산, 제품공급계약에 의거 현금, 외상, 위탁판매

- 조 건 : 연불, 기성불, 납품불

② 제약, 바이오

동사가 보유한 리보세라닙의 글로벌 권리에 의거해 매년 중국 헝루이제약의 리보세라닙(중국명: 아파티닙)의 매출의 일정 비율을 로열티로 수령해 매출로 인식하게 되어있습니다. 2021년부터 적응증 확대(간세포암 2차 치료제)로 로열티 수령액이 증가할 것으로 예상됩니다. 엘레바에서는 위암 3차 치료제로 글로벌 임상 3상을 종료하였고, 간암 1차 치료제로 글로벌 3상, 선양낭성암에 대해서는 임상 2상 등 다양한 임상시험이 진행중이기 때문에 향후 로열티 수익이 기대되고 있습니다.

(4) 판매전략

① 구명정 & DAVIT, GRP/GRE Pipe

- 조선소 요구에 따른 조선소별 차별대응

- 각종 홍보활동을 통한 대선주 판촉활동 강화

- 까다롭고 다양한 선주/조선소 요구에 대한 적극적인 대응

- 경쟁사와의 기술력, 서비스의 차별화

② 특수선

- 조달청 입찰 모니터링 및 입찰 참여

- 관공선 수요 사전 예측 후 요구선박의 기술 자문 및 영업활동

- 개인 수요자 발굴위한 프로그램 운영 준비

- 경쟁사와의 우수한 생산설비, 기술력 차별화 및 홍보

③ 의료기기(주사기)

- 가격경쟁력

- 다수의 대형병원과의 안정적 거래

- 시장에 맞는 맞춤형 주사기 개발

- 다양한 국가의 유통채널 발굴

8. 수주상황

가. 수주상황

| (단위 : 백만원) |

| 품목 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |

| 구명정 | 74 | 2,486 | 52 | 1,661 | 218 | 7,369 |

| 데빗 | 31 | 749 | 32 | 589 | 148 | 3,895 |

| 특수선 | - | - | 1 | 35 | 20 | 5,622 |

| 파이프 | 252 | 13,841 | 895 | 11,106 | 420 | 6,065 |

| 합 계 | 357 | 17,076 | 980 | 13,390 | 806 | 22,951 |

나. 진행률적용 수주상황

- 해당사항 없습니다.

9. 시장위험과 위험관리

금융상품과 관련하여 연결실체는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 본 주석은 연결실체가 노출되어 있는 위의 위험에 대한 정보와 연결실체의 위험관리 목표, 정책, 위험 평가 및 관리 절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 연결재무제표 전반에 걸쳐서 공시되어 있습니다.

(1) 금융위험관리

연결실체의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 이사회는 연결실체의 위험관리 정책을 개발하고 감독하고 있으며 중장기 경영계획 및 단기 경영전략에 대해 정기적으로 보고받고 승인하고 있습니다.

연결실체의 위험관리 정책은 연결실체가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리 정책은 시장 상황과 연결실체의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 연결실체는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다.

1) 신용위험

① 신용위험에 대한 노출

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 연결실체는 현금및현금성자산을 신용등급이 우수한 금융기관에 예치하고 있어, 금융기관으로부터의 신용위험은 제한적입니다. 또한, 연결실체가 보유하고 있는 채무증권은 채무불이행 위험이 낮고, 차입자가 계약상 현금흐름 지급의무를 이행할 수 있는 능력이 있기 때문에 신용위험이 낮은 것으로 보고 있습니다. 연결실체의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산 | 210,156,849 | 220,677,816 |

| 매출채권 | 11,470,831 | 11,746,776 |

| 기타금융자산 | 4,186,976 | 4,406,643 |

| 당기손익-공정가치 측정 금융자산(채무증권) | 49,854,117 | 49,887,940 |

| 합 계 | 275,668,773 | 286,719,175 |

연결실체는 관계기업인 현대요트(주)의 하자이행보증 및 계약이행보증에 대한 지급보증을 제공함에 따라 추가적인 신용위험에 노출되어 있습니다(주석 32참고).

② 손상차손

연결실체는 매출채권과 장단기금융상품, 선물거래예치금을 제외한 금융자산에 대한 기대신용손실을 측정하여 충당금을 설정하고 있습니다. 매출채권과 장단기금융상품, 선물거래예치금을 제외한 금융자산에 대한 기대신용손실과 각 연령별로 손상된 금액은 다음과 같습니다.

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||||

| 기대손실율 | 채권잔액 | 손상된 금액 | 장부금액 | 기대손실율 | 채권잔액 | 손상된 금액 | 장부금액 | |

| 3개월 이하 | 0.12% | 43,849,734 | (53,897) | 43,795,837 | 0.12% | 44,540,101 | (53,897) | 44,486,204 |

| 3~6개월 | 0.00% | 426,310 | - | 426,310 | 0.00% | 181,621 | - | 181,621 |

| 6~9개월 | 0.00% | 56,378 | - | 56,378 | 0.00% | 309,861 | - | 309,861 |

| 9~12개월 | 0.00% | 383,925 | - | 383,925 | 0.00% | 90,929 | - | 90,929 |

| 12개월 초과 | 99.97% | 15,793,311 | (15,788,312) | 4,999 | 99.34% | 15,896,186 | (15,791,562) | 104,624 |

| 합 계 | 60,509,658 | (15,842,209) | 44,667,449 | 61,018,698 | (15,845,459) | 45,173,239 | ||

매출채권과 기타금융자산에 대한 대손충당금의 기중 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당 분 기 | 전 기 |

| 기초금액 | 45,845,459 | 16,029,759 |

| 대손상각비 | (3,250) | (300) |

| 기타의대손상각비(*) | - | 30,000,000 |

| 제각 | (184,000) | |

| 기말금액 | 45,842,209 | 45,845,459 |

(*) 부당이득금 반환 청구 소송중인 하이투자증권(주) 펀드예치금에 대한 대손설정액 300억원이 포함되어 있습니다(주석 35 참조).

2) 유동성위험

금융부채의 계약상 만기는 다음과 같습니다. 금액은 이자지급액을 포함하고, 상계약정의 효과는 포함하지 않았습니다.

① 당분기말

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 | 3개월이내(*) | 3-12개월(*) | 1-2년(*) | 2년초과 |

| 매입채무 | 3,577,254 | 3,577,254 | 3,577,254 | - | - | - |

| 기타금융부채 | 60,572,013 | 64,812,123 | 9,246,053 | 42,371,359 | 1,549,195 | 11,645,516 |

| 차입금 | 36,429,389 | 37,975,081 | 831,372 | 35,617,511 | 1,017,899 | 508,299 |

| 합 계 | 100,578,656 | 106,364,458 | 13,654,679 | 77,988,870 | 2,567,094 | 12,153,815 |

(*) 전환사채의 조기상환권이 청구 가능한 가장 빠른 시기에 행사됨을 가정하였습니다.

② 전기말

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 | 3개월이내(*) | 3-12개월(*) | 1-2년(*) | 2년초과 |

| 매입채무 | 3,271,096 | 3,271,096 | 3,271,096 | - | - | - |

| 기타금융부채 | 57,809,826 | 57,819,179 | 27,667,406 | 21,210,876 | 610,640 | 8,330,257 |

| 차입금 | 44,606,282 | 47,368,341 | 2,435,254 | 44,263,102 | 160,018 | 509,967 |

| 합 계 | 105,687,204 | 108,458,616 | 33,373,756 | 65,473,978 | 770,658 | 8,840,224 |

(*) 전환사채의 조기상환권이 청구 가능한 가장 빠른 시기에 행사됨을 가정하였습니다.

3) 환위험

① 환위험에 대한 노출

연결실체는 기능통화인 원화 이외의 통화로 표시되는 거래로 인하여 환율변동위험에노출되어 있습니다. 외화로 표시된 화폐성자산의 장부금액은 다음과 같습니다.

| (단위 : USD) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| USD | USD | |

| 외화예금 | 185,511 | 73,602 |

| 매출채권 | 6,528,527 | 5,962,314 |

| 합 계 | 6,714,038 | 6,035,915 |

적용된 환율은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 평균환율 | 기말환율 | ||

| 당분기 | 전 기 | 당분기말 | 전기말 | |

| USD | 1,114.05 | 1,180.05 | 1,133.50 | 1,088.00 |

② 민감도분석

연결실체는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당분기 및 전기 중 각 외화에 대한 원화환율 5% 변동 시 환율변동이 세전손익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기 | 전기 | ||

| 5% 상승시 | 5 % 하락시 | 5% 상승시 | 5 % 하락시 | |

| USD | 380,518 | (380,518) | 328,354 | (328,354) |

4) 이자율위험

① 연결실체가 보유하고 있는 이자부 금융상품은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 고정이자율 : | ||

| 금융자산 | 210,976,784 | 221,657,326 |

| 금융부채 | (31,930,067) | (38,819,630) |

| 합 계 | 179,046,717 | 182,837,696 |

| 변동이자율 : | ||

| 금융부채 | (4,499,322) | (5,786) |

② 고정이자율 금융상품의 공정가치 민감도 분석

연결실체는 고정이자율 금융상품을 당기손익인식금융상품으로 처리하고 있지 않으며, 이자율스왑과 같은 파생상품을 공정가치위험회피회계의 위험회피수단으로 지정하지 않았습니다. 따라서, 이자율의 변동은 손익에 영향을 주지 않습니다.

③ 변동이자율 금융상품의 현금흐름 민감도 분석

당분기말 현재 이자율이 100베이시스포인트 변동한다면, 자본과 손익은 증가 또는 감소하였을 것입니다. 이 분석은 환율과 같은 다른 변수는 변동하지 않는다고 가정하였으며, 당분기 중 구체적인 자본 및 세전손익의 변동금액은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 손익 | 자본 | ||

| 100bp상승 | 100bp하락 | 100bp상승 | 100bp하락 | |

| 당기말: | ||||

| 변동이자율 금융상품 | ||||

| 장ㆍ단기차입금 | (44,993) | 44,993 | (44,993) | 44,993 |

5) 공정가치

공정가치 서열체계를 포함한 금융자산과 금융부채의 장부금액과 공정가치는 다음과 같습니다. 장부금액이 공정가치의 합리적인 근사치에 해당하여 공정가치를 측정하지않은 금융자산과 금융부채에 대한 공정가치 정보는 포함하고 있지 않습니다.

① 당분기말

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 | 수준1 | 수준2 | 수준3 | 합계 |

| 공정가치로 측정되는 금융자산: | |||||

| 당기손익-공정가치 측정 | 49,854,117 | - | 49,852,707 | 1,410 | 49,854,117 |

| 기타포괄손익-공정가치 측정 | 6,277,685 | 1,277,729 | - | 4,999,956 | 6,277,685 |

| 합 계 | 56,131,802 | 1,277,729 | 49,852,707 | 5,001,366 | 56,131,802 |

② 전기말

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 | 수준1 | 수준2 | 수준3 | 합계 |

| 공정가치로 측정되는 금융자산: | |||||

| 당기손익-공정가치 측정 | 46,671,220 | - | 49,886,530 | 1,410 | 49,887,940 |

| 기타포괄손익-공정가치 측정 | 6,589,475 | 1,589,519 | - | 4,999,956 | 6,589,475 |

| 합 계 | 53,260,695 | 1,589,519 | 49,886,530 | 5,001,366 | 56,477,415 |

③ 수준 3 공정가치

수준 1과 수준 2간의 대체는 없었으며, 수준 3 공정가치 분류되는 금융자산의 당분기중 변동내용은 다음과 같습니다.

| (단위:천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기초 | 취득 | 처분 | 평가 | 합계 |

| 당기손익-공정가치 측정 | 1,410 | - | - | - | 1,410 |

| 기타포괄손익-공정가치 측정 | 4,999,956 | - | - | - | 4,999,956 |

④ 공정가치 서열체계

연결실체는 공정가치 측정에 사용된 투입변수의 유의성을 반영하는 공정가치 서열체계에 따라 공정가치 측청치를 분류하고 있으며, 공정가치 서열체계의 수준은 다음과같습니다.

| 구 분 | 투입변수의 유의성 |

|---|---|

| 수준 1 | 동일한 자산이나 부채에 대한 활성시장의 공시가격 |

| 수준 2 | 직접적으로 또는 간접적으로 관측가능한, 자산이나 부채에 대한 투입변수 |

| 수준 3 | 관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수 |

(2) 자본관리

연결실체의 자본관리는 건전한 자본구조를 유지하며, 주주이익의 극대화를 목적으로하고 있습니다. 연결실체는 최적 자본구조 달성을 위해 부채비율과 순차입금비율 등의 재무비율을 자본관리지표로 사용하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있으며, 순차입금비율은 순차입금을 자본총계로 나누어 산출하고 있습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 부채비율: | ||

| 부채총계 | 145,342,218 | 149,047,858 |

| 자본총계 | 553,674,872 | 557,429,419 |

| 부채비율 | 26.25% | 26.74% |

| 순차입금비율: | ||

| 현금및현금성자산 | 210,156,849 | 220,677,816 |

| 단기금융상품 | 527,000 | 527,000 |

| 차입금 | 36,429,389 | 44,606,282 |

| 순차입금 | - | - |

| 순차입금비율 | 0.00% | 0.00% |

10. 파생상품

(1) 연결실체의 통화선물계약은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 파생상품자산 | ||

| 주식매도청구권(*) | 170,422 | 170,422 |

| 파생상품부채 | ||

| 주식전환권 | - | 203,881 |

(*) 연결실체는 Immunomic Therapeutics, Inc. 지분 취득 당시 주요주주들과 주주간 합의를 체결하여 주식매도청구권을 보유하고 있으며, 향후 ITI의 주가 변동에 따른 주식매수청구권 행사 가능성을 고려하여 파생상품평가이익을 인식하였습니다.

(2) 당분기 중 파생상품관련 손익의 내역은 없습니다.

11. 경영상의 주요계약 등

본 보고서 작성기준일 현재 당사와 당사의 연결대상 종속회사가 체결한 라이센스 계약은 다음과 같습니다.

가. 특허권 양수도 계약

|

품목 |

계약상대방 |

대상지역 |

계약 체결시기 |

계약상의 주요내용 |

계약 금액 |

비고 |

|

리보세라닙 (Rivoceranib, 구Apatinib Mesylate) |

Advenchen Laboratories |

중국을 제외한 모든 국가 |

2020.09. |

YN968D1(글로벌은 리보세라닙 |

2,200 만불 |

- |

|

SFFT Developing Co., Ltd. |

중국 |

2,000 만불 |

- |

| * 본 특허권양수도 계약의 목적은 리보세라닙의 글로벌 로열티 수령을 통한 장기적이고 안정적인 캐시플로우 및 영업이익을 확보하고, 항서제약과의 긴밀한 협력관계를 통하여 현재 진행중인 NDA와 리보세라닙의 추가 적응증 임상시험에 속도를 내기 위함입니다. |

나. 연결대상 종속회사 경영상의 주요계약

(1) Elevar Therapeutics, Inc.

① 라이센스 인(License-in)계약

|

품목 |

계약상대방 |

대상지역 |

계약 |

계약상의주요내용 |

계약금액 |

진행단계 | 비 고 |

|

리보세라닙 (Rivoceranib, 구Apatinib Mesylate) |

Advenchen Laboratories, |

중국을 제외한 |

2007. 12. |

Rivoceranib 표적항암제의 |

(*) |

임상3상 완료 |

표적항암제 (VEGFR-2를 선택적으로 차단) |

|

아필리아 (Apealea) |

Oasmia Pharmaceutical AB. Uppsala, Sweden |

러시아연방, 스칸디나비아반도국을 제외한 모든 국가 |

2020. 03. | Apealea 항암제의 계약상 명시된 지역에서의 전용 특허 실시권 |

(*) |

임상3상 완료 (유럽-시판승인) |

세포독성항암제 Paclitaxel 성분의 3세대 개량신약 항암제 |

| (*) 계약금액의 경우 중요 영업기밀에 해당되므로 기재를 생략합니다. ※ JAK3 License-in 계약은 자체 추진으로 사업방향을 전환하여 계약을 취소하였습니다. |

② 라이센스 아웃(License-out)계약

|

품목 |

계약 |

대상지역 |

계약 |

계약상의 주요내용 |

계약금액 |

진행단계 | 비 고 |

| 리보세라닙 (Rivoceranib, 구Apatinib Mesylate) |

에이치엘비 |

대한민국 |

2018. 08. |

기존 부광약품㈜에게 인정되는 |

47억원(*) | 임상3상 완료 |

에이치엘비 바이오 그룹의 사업 다각화 및 매출 증대 |

|

(*) LSK Biopartners, Inc.에서 향후 계약상대방으로부터 지급받을 Development Milestones 내역은 다음과 같습니다.

|

한편, Elevar Therapeutics, Inc. 는 2009년 12월 부광약품㈜에게 리보세라닙의 한국 판권을 양도하는 조건으로 리보세라닙 공동개발을 하였으며, 이후 부광약품㈜은 2018년 08월 한국 판권에 대한 모든 권리 및 의무를 에이치엘비생명과학㈜으로 400억원에 양도하였습니다.

(2) Immunomic Therapeutics, Inc.

① 라이센스 인(License-in)계약

|

계약 상대방 |

계약 체결시기 |

계약상의 주요내용 |

비 고 |

|---|---|---|---|

| Johns Hopkins University | 2006-09-26 | LAMP technology license contract | - |

| 2008-02-01 (1st amendment) |

|||

| 2009-09-29 (2nd amendment) |

|||

| 2009-12-04 (3rd amendment) |

|||

| Nature Technology Corp. | 2015-01-22 | Plasmid non-exclusive license contract | - |

| 2016-06-20 | |||

| Annias Immunotherapeutics, Inc. | 2017-05-03 | CMV/pp65 license contract | - |

| 2019-10-14 (1st amendment) |

|||

| University of Florida | 2017-12-12 | Cell Therapy Product development (Letter of Acknowledgment) |

- |

| 2019-4-10 | Cell Therapy Product development Binding Letter Agreement |

Collaboration with Research Institution |

|

| University of Florida Research Foundation, Inc. |

2018-06-28 | Cell Therapy Product development Standard exclusive license contract |

Know-how (No: 18021) |

| 2019-04-10 | Cell Therapy Product development Exclusive Data license contract |

(No: A19091) | |

| 2020-02-19 (1st amendment) |

1st amendment of the contract dated 19/04/10 |

(No: A19091) | |

| MaxCyte, Inc. | 2019-03-19 | Cell Therapy Product development license contract |

- |

| Replicate Bioscience, Inc. | 2020-03-10 | Self-amplifing RNA Research corporation contract |

option to the technology generated |

| coImmune, Inc. | 2020-11-10 | non-exclusive rights to coImmune's proprietary DC manufacturing process |

- |

| Ichor Medical Systems, Inc. | 2020-05-31 | Non-Commercial Research & Phase I Clinical Trial License Agreement for the use of the Ichor TriGrid v2.0 Device |

- |

② 라이센스 아웃(License-out)계약

|

계약 상대방 |

계약 체결시기 |

계약상의 주요내용 |

비 고 |

|---|---|---|---|

| Astellas Pharma Inc. | 2015-01-15 | Granted rights to the JRC-LAMP-vax vaccine to Astellas for the treatment of JRC Allergic Rhinitis via an ELA for Japan. |

Terminated Oct 2020 |

| Astellas Pharma Inc. | 2015-10-08 | An exclusive worldwide license to Astellas for the LAMP-vax products for the treatment or prevention of any and all allergic diseases in humans. |

- |

| Nippon Zenyaku Kogo Corp. | 2018-12-17 | A worldwide, exclusive, royalty-free, sublicensable license in the canine allergic diseases field. Additionally, there is an option for expanding the field to either infectious disease in animals, cancer in animals, or both. |

- |

| Licensed Technologies has been updated | as of 2020-03-11 | ||

| Genoa | 2007-09-14 | Non-exclusive license in South America to delelop LAMP-Vax products for treating HIV-1/HIV-2 and two additional cancer targets. |

Terminated May 2009 |

| Elanco | 2011-12-29 | Exclusive license worldwide to delelopup to five LAMP-Vax products in animal health |

- |

| Geron | 2006-10-30 | ITI granted Geron a worldwide, exclusive, royalty-bearing, sublicensable license for patent rights in the field of telomerase. |

- |

(3) 신규 pipeline 확보를 위한 타법인 지분 출자계약

① Immunomic Therapeutics Inc.

당사는 2020년 02월 19일자로 신규 pipeline 확보를 위하여 미국 소재의 Immunomic Therapeutics Inc. 의 최대주주 지분을 취득하기로 하는 출자 계약을 체결하였습니다. 당사는 해당 내용에 대하여 2020년 02월 19일자로 금융감독원 전자공시시스템에 공시하였으며, 공시된 내용은 아래와 같습니다.

| [타법인 주식 및 출자증권 취득결정(2020.02.19)] |

| 1. 발행회사 | 회사명(국적) | Immunomic Therapeutics,Inc. | 대표이사 | William G. Hearl |

| 자본금(원) | 1,444,585 | 회사와 관계 | 기타 | |

| 발행주식총수(주) | 12,923,463 | 주요사업 | 바이오의약품 개발 | |

| -최근 6월 이내 제3자 배정에 의한 신주취득 여부 |

아니오 | |||

| 2. 취득내역 | 취득주식수(주) | 6,000,000 | ||

| 취득금액(원) | 35,643,000,000 | |||

| 자기자본(원) | 485,628,745,774 | |||

| 자기자본대비(%) | 7.34 | |||

| 대기업 여부 | 해당 | |||

| 3. 취득후 소유주식수 및 지분비율 | 소유주식수(주) | 8,000,000 | ||

| 지분비율(%) | 38.16 | |||

| 4. 취득방법 | 현금취득(3자배정 유상증자 참여) | |||

| 5. 취득목적 | 지분 취득을 통한 기업가치극대화 | |||

| 6. 취득예정일자 | 2020-04-30 | |||

| 7. 자산양수의 주요사항보고서 제출대상 여부 | 아니오 | |||

| -최근 사업연도말 자산총액(원) | 304,040,778,357 | 취득가액/자산총액(%) | 11.72 | |

| 8. 우회상장 해당 여부 | 아니오 | |||

| -향후 6월이내 제3자배정 증자 등 계획 | 아니오 | |||

| 9. 발행회사(타법인)의 우회상장 요건 충족여부 | 아니오 | |||

| 10. 이사회결의일(결정일) | 2020-02-19 | |||

| -사외이사 참석여부 | 참석(명) | 2 | ||

| 불참(명) | 1 | |||

| -감사(감사위원) 참석여부 | 불참 | |||

| 11. 공정거래위원회 신고대상 여부 | 미해당 | |||

| 12. 풋옵션계약 등의 체결여부 | 아니오 | |||

| -계약내용 | - | |||

| 13. 기타 투자판단에 참고할 사항 | - 상기 자산총액은 2018년도말 연결재무제표상 기준입니다. - 상기 자기자본은 2018년도말 연결재무제표를 기준에서 현재까지 증가된 자본금 및 자본잉여금 증감액을 반영한 금액입니다. - 상기 취득금액은 USD 30,000,000로 이사회결의일 당일 서울외국환중개㈜의 최초 고시 매매기준환율(1,188.10 KRW/USD)을 적용하여 산정하였습니다. - 하기 발행회사의 요약재무상황은 2018년말, 2017년 말, 2016년말 기준입니다. |

|||

|

[발행회사의 요약 재무상황](단위 : 백만원) |

| 구분 | 자산총계 | 부채총계 | 자본총계 | 자본금 | 매출액 | 당기순이익 |

| 당해년도(2018년 말) | 22,962 | 26,153 | -3,190 | 1 | 1,827 | -13,800 |

| 전년도(2017년 말) | 30,683 | 21,793 | 8,890 | 1 | 206,673 | 110,073 |

| 전전년도(2016년 말) | 224,530 | 334,396 | -109,866 | 2 | 152,991 | 73,853 |

| [상대방에 관한 사항] |

| 1. 인적사항 | |||

| - 기본사항 | |||

| 성명(명칭) | 국적 | 주소(본점소재지)[읍ㆍ면ㆍ동까지만 기재] | 생년월일(사업자등록번호 등) |

| Immunomic Therapeutics,Inc. | 미국 | 메릴랜드주 락빌시 | - |

| 직업(사업내용) | 바이오의약품 개발 | ||

| - 최대주주ㆍ대표이사ㆍ대표집행임원 현황 및 재무상황 등(상대방이 법인인 경우) | |||

| 구분 | 성명 | 주식수 | 지분율(%) |

| 최대주주 | Hummel Family LP | 1,354,301 | 9.05 |

| 대표이사 | William G.Hearl | 857,590 | 5.73 |

| (단위 : 백만원) | |||

| 해당 사업연도 | 2018 | 결산기 | 12월 |

| 자산총계 | 22,962 | 자본금 | 1 |

| 부채총계 | 26,153 | 매출액 | 1,827 |

| 자본총계 | -3,190 | 당기순손익 | -13,800 |

| 외부감사인 | - | 휴업 여부 | 아니오 |

| 감사의견 | - | 폐업 여부 | 아니오 |

| 2. 상대방과의 관계 | |||

| 1. 회사와 상대방과의 관계 | - | ||

| 2. 회사의 최대주주ㆍ임원과 상대방과의 관계 | 성명 | 상대방과의 관계 | |

| - | - | - | |

| 3. 최근 3년간 거래내역(일상적 거래 제외) | |||

| 구분 | 거래 내역 | ||

| 당해년도 | 2020년1월31일 지분취득(제3자배정 유상증자)-USD10,000,000 | ||

| 전년도 | - | ||

| 전전년도 | - | ||

② Verismo Therapeutics Inc.

당사는 2021년 03월 29일자로 신규 pipeline 확보를 위하여 미국 소재의 Verismo Therapeutics Inc. 의 지분을 취득하기로 하는 출자 계약을 체결하였습니다. 당사는 해당 내용에 대하여 2021년 03월 29일자로 금융감독원 전자공시시스템에 공시하였으며, 공시된 내용은 아래와 같습니다.

| [타법인 주식 및 출자증권 취득결정(자율공시)(2021.03.29)] |

| 1. 발행회사 | 회사명(국적) | VERISMO THERAPEUTICS,INC. | 대표이사 | Bryan Byong Jin Kim |

| 자본금(원) | 1,199,041 | 회사와의관계 | - | |

| 발행주식총수(주) | 10,594,109 | 주요사업 | 바이오의약품 개발 | |

| 2. 취득내역 | 취득주식수(주) | 1,912,777 | ||

| 취득금액(원) | 5,659,000,000 | |||

| 자기자본(원) | 610,197,014,014 | |||

| 자기자본대비(%) | 0.93 | |||

| 대기업해당여부 | 해당 | |||

| 3. 취득후 소유주식수 및 지분비율 | 소유주식수(주) | 1,912,777 | ||

| 지분비율(%) | 10.00 | |||

| 4. 취득방법 | 현금취득(3자배정 유상증자 참여) | |||

| 5. 취득목적 | 지분 취득을 통한 기업가치극대화 | |||

| 6. 취득예정일자 | 2021-04-12 | |||

| 7. 자산양수의 주요사항보고서 제출대상 여부 | 아니오 | |||

| - 최근 사업연도말 자산총액(원) | 362,612,148,006 | 취득가액/자산총액(%) | 1.56 | |

| 8. 우회상장 해당 여부 | 아니오 | |||

| - 향후 6월이내 제3자배정 증자 등 계획 | 아니오 | |||

| 9. 발행회사(타법인)의 우회상장 요건 충족여부 |

아니오 | |||

| 10. 이사회결의일(결정일) | 2021-03-29 | |||

| - 사외이사 참석여부 | 참석(명) | 3 | ||

| 불참(명) | 0 | |||

| - 감사(감사위원) 참석여부 | 참석 | |||

| 11. 공정거래위원회 신고대상 여부 | 미해당 | |||

| 12. 풋옵션계약 등의 체결여부 | 아니오 | |||

| - 계약내용 | - | |||

| 13. 기타 투자판단에 참고할 사항 | - 상기 자산총액은 2019년도말 연결재무제표상 기준입니다. - 상기 자기자본은 2019년도말 연결재무제표를 기준에서 현재까지 증가된 자본금 및 자본잉여금 증감액을 반영한 금액입니다. - 상기 취득금액은 USD5,000,000.00로 이사회결의일 당일 서울외국환중개(주) 의 최초 고시 매매기준환율(1,131.80 KRW/USD)을 적용하여 산정하였습니다. - 하기 발행회사의 요약재무상황은 2020년 6월에 설립하여 최근사업연도 자본금만 기재하였습니다. |

|||

| ※ 관련공시 | - | |||

|

[발행회사의 요약 재무상황](단위 : 백만원) |

| 구분 | 자산총계 | 부채총계 | 자본총계 | 자본금 | 매출액 | 당기순이익 |

| 당해연도(2020년 말) | - | - | - | 1 | - | - |

| 전연도(2019년도 말) | - | - | - | - | - | - |

| 전전연도(2018년 말) | - | - | - | - | - |

12. 연구개발활동

[에이치엘비㈜]

가. 연구개발활동의 개요

끊임없는 도전과 무한한 창조력으로 기술혁신의 새역사를 창조하는 기술연구소는 남보다 한 발 앞서가는 기술력과 최고의 제품을 향한 신념으로 미래를 개척하고 있습니다. 기술연구소의 주요업무로는 신제품 및 신기술 개발, 생산프로세스 개선, 신뢰성 있는 시험평가, 컴퓨터 시뮬레이션에 의한 사전 설계품질 검증 등을 추진하고 있습니다.

나. 연구개발비용

| (기준일 : | 2021년 03월 31일 | ) | (단위 : 천원) |

|

과 목 |

제37기 당분기 | 제36기 |

제35기 |

비 고 |

|

연구개발비용 계 |

92,551 | 1,151,257 | 631,963 |

- |

|

(정부보조금) |

(43,412) | (866,183) | (398,485) |

- |

|

연구개발비 / 매출액 비율(%) [연구개발비용계÷당기매출액×100] |

1.68 | 2.36 | 2.12 |

- |

[연결대상 종속회사(Elevar Therapeutics, Inc.)]

가. 연구개발활동의 개요

종속회사인 Elevar Therapeutics, Inc.의 연구개발 조직은 신약개발에 대한 연구를 진행하고 있습니다. 그 동안 표적항암제를 연구개발해 오면서 축적된 기술력과 노하우를 바탕으로 새로운 가치창조를 이루어 가고 있습니다.

나.연구개발 담당조직

(1) 연구개발 조직구성

종속회사인 Elevar Therapeutics, Inc.의 연구개발 조직구성은 다음과 같습니다.

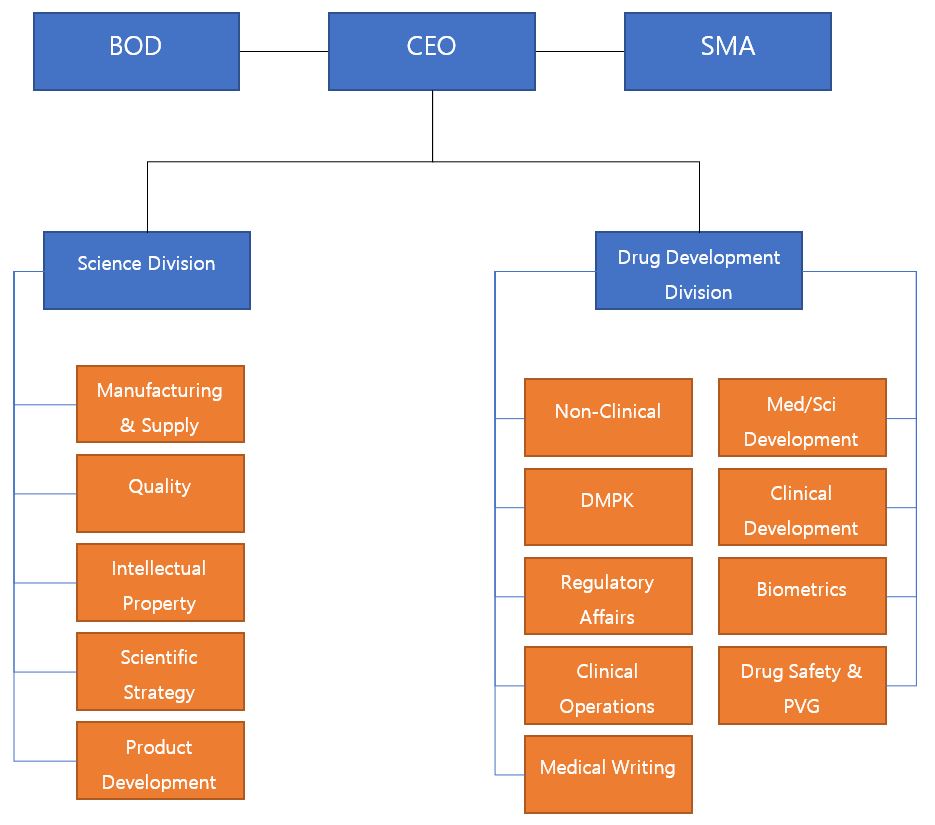

<Elevar Therapeutics, Inc. 연구개발 조직도>

|

|

Elevar조직도 |

| <Elevar Therapeutics, Inc. 연구개발 조직구성> |

|

직 위 |

성 명 |

담당업무 |

주요 경력 |

|---|---|---|---|

|

C.E.O |

Alex S. Kim |

Executives |

- EVP, LSKB - VP, MacroMed(BTG) |

|

BOD.director |

Soo Whan Choi |

Executives |

- CEO, Lifecord |

|

Chief Medical Officer |

Mark Gelder |

Manage clinical development, |

- A Fellow of the American College of Physicians and the American |

|

Chief Scientific Officer |

Arlo McGinn |

Manage all departments |

- VP, Elevar R&D |

|

Science Division |

|||

|

Associate Director |

Phaedra Kilbourn |

Quality Assurance |

- Ultradent Products, Inc., Quality Control Manager |

|

Senior Manager |

Anh Dang |

Clinical Quality Assurance, Quality |

- Senior Quality Specialist Drug Product, Boehringer Ingelheim |

|

Manager |

Anthony Medina |

Quality Assurance, Quality |

- R&D Senior Quality Associate, Reckitt Benckiser |

|

Document Control |

Jamison Pitcher |

Quality Assurance |

- Document Control Specialist, Teva Pharmaceuticals |

|

VP |

Weili Cheng |

Intellectual Property |

- JD University of Utah School of Law |

|

Senior Director |

Siva Gudi |

CMC |

- Director, CMC and Technical Development, Pharmaceutical - Head, Product Development, Cosmederm Biosciences |

|

Director |

Chandu Hedge |

CMC, Manufacturing & Supply |

- Durect Corporation, |

|

Associate Manager |

Ryan West |

Project Manager |

- Senior Associate Production Chemist, Millipore Sigma - Lead Chemist, Cambridge Major Labs - Chemist, Nova-Kem |

|

Deputy General Manager |

Lira Jeong |

Supply Chain Management, |

- Deputy manager, HLB LifeScience |

|

Senior Director |

Kerri Helliwell |

Global Supply Chain |

- Director, Supply Chain, Verastem, Inc. - Associate Director, Supply Chain Management, LFB USA, Inc. |

|

Manager |

Christian George |

Clinical Supply Chain |

- Director Clinical Supply Chain, Madrigal Pharmaceuticals, Inc. - Sr. Manager, Clinical Supply Chain, Array Biopharma, Inc. |

| Drug Development Division | |||

|

Director |

Erin Emshwiller |

Biometrics |

- Clinical Data Manager Consultant, EEDM Consulting, LLC. |

|

Associate Director |

Diana Heintzman |

Biometrics |

- Data Manager, Axogen |

|

Manager |

Maxwell Maltese |

Biometrics |

- Biostats & Programming |

|

Manager |

David Neubauer |

Biometrics |

- Clinical Data |

|

Senior Manager |

Jessica Hearn |

Biometrics |

- Clinical Data |

|

Senior Manager |

Jenna MacDonald |

Biometrics |

- Sr. Biostatistician, Nonin Medical Inc. |

|

Senior Manager |

Andy Chen |

Biometrics |

- SAS Consultant - SAS Independent Consultant, Inclin |

|

Senior Manager |

Ashok Kondapalli |

Biometrics |

- AWS Devops Engineer at Disney |

|

Senior Manager |

Bruce Fish |

Biometrics |

- |

|

Manager |

Lativla Lee |

Biometrics |

- Senior Clinical Data Team Lead - Ophthalmology & Rare Diseases - Project Data Manager - Oncology, INC Research |

|

Senior Clinical Scientist |

Kehua Wu |

Med/Sci Development |

- Clinical Scientist III, Medical & Scientific Affaris, |

|

Preclinical scientist |

Madhav Sachar |

DMPK |

- Early Development, Elevar |

|

Senior Scientist |

Lisa Beilke |

DMPK |

- Ph.D. Pharmacology/Toxicology, University of Arizona |

|

Senior Director |

William Strickland |

Medical Affairs |

- Medical Operations & Communications |

|

VP |

Gus Aromin |

Regulatory Affairs |

- Senior Director, Global Regulatory Affairs, - Director, Global Regulatory Affairs, Allergan, Inc. |

|

Director |

Samuel Higbie |

Regulatory Affairs |

- Regulatory Affairs Drug Development Professional |

|

Senior Director |

Tim Kreidler |

Regulatory Affairs |

- Senior Director of Dermira, Inc. |

|

Associate Director |

Carolina Ahrendt |

Regulatory Affairs |

- Assistant Director of Regulatory Project Management, Regulatory - Senior Project Manager in Project Management & Regulatory |

|

Senior Manager |

Tarin Araujo |

Regulatory Affairs |

- Regulatory Affairs Specialist and Manager at Esperion Therapeutics |

|

Executive Director |

Joseph Shan |

Clinical Development Operations |

- Vice President, Clinical & Regulatory Affairs, Kiadis Pharma - Vice President, Clinical & Regulatory Affairs, |

|

Director |

Manohara Halasiddappa |

Clinical Development Operations |

- Clinical Study Manager, Abbvie |

|

Director |

Jae Hong Kim |

Clinical Development, APAC |

- Parexel, Business Development Management |

|

Senior Clinical Trial |

David Heilig |

Clinical Operations |

- Lead Clinical Research Associate, Novella Clinical |

|

Specialist |

Gayathri Nagaraj |

Clinical Operations |

- |

|

Senior Medical Director |

Neil Sankar |

Med/Sci Development |

- Chief Medical Officer & Global Medical Lead, Temple Therapeutics |

|

Executive Director |

Diane Dahill |

Drug Safety and Pharmacovigilance |

- Sr. Director Pharmacovigilance, X4 Pharmaceuticals - Sr. Director Pharmacovigilance, Tetraphase Pharmaceuticals |

|

Associate |

Ramya Surapaneni |

Drug Safety and Pharmacovigilance |

- Middleware Engineer at University of Chicago |

| <Elevar Therapeutics, Inc. 핵심연구인력> |

|

구 분 |

주요업무 |

인원 |

|---|---|---|

|

Executives |

임상 관련 업무 총괄 관리 |

4 |

|

CMC, Manufacturing & Supply |

원료 및 완제품cGMP 생산 및 inventory 관리, 임상시험용 의약품 |

6 |

|

Quality |

SOP(임상, cGMP 관련) 관리 등 |

4 |

|

IP |

신규특허 준비 및 등록, 출원특허 유지 관리, 특허소송 등 |

1 |

|

Scientific Strategy |

프로토콜 리뷰, 신규 임상시험 검토, 경쟁약물 리서치 등 |

1 |

|

Product Development |

비임상시험 수행 및 관리, 신규 물질 파이프라인 개발, |

1 |

|

DMPK |

약물역동학, 등 |

3 |

|

Regulatory Affairs |

신약 허가/관리 및 대정부기관업무 등 |

5 |

|

Medical Affairs |

임상 관련 의학 커뮤니케이션 |

1 |

|

Clinical Operations |

신규 임상시험 검토 및 진행중인 임상시험 관리(CRO, Sites) 등 |

7 |

|

Biometrics |

임상 자료 및 통계 분석 |

10 |

|

Med/Sci Development |

Medical Monitoring, 임상과학 리서치 등 |

1 |

|

Drug Safety & Pharmacovigilance |

약물 안전성 관리업무 등 |

2 |

|

합 계 |

46 |

|

다. 임상 개발 실적

| 구 분 |

개발제품 |

적응증 |

개발현황 및 향후 계획 |

|

신약개발 |

리보세라닙 |

표적항암제 |

- 위암말기 치료제 : 임상3상 종료 Pre-NDA 실시, - 고형암 옵디보(Nivolumab) 병용 : 임상1상 종료, 임상2상 준비 중 - 위암 2차 치료제(파클리탁셀 병용) : 임상1/2상 진행 중 - 대장암 3차 치료제(론서프 병용) : 임상1상 진행 중 |

라. 특허권 보유 현황

(1) 리보세라닙(Rivoceranib, 舊 Apatinib Mesylate)

|

특허유형 |

제출일 |

국가명 |

상태 |

비 고 |

|

물질 특허 |

2004.06.02 |

United States Europe Japan Korea Canada |

Issued |

- 위암에서 희귀의약품으로 지정(2016.02 국내식약처, 2017.03 유럽연합집행위원회, 2017.06 미국식품의약국) 되어, 임상종료 후 시판허가에 대한 심사 신속화, 수수료 감면, 독점판매(최소2029년~ 최대 2034년까지) 혜택이 있음 - 특허권 존속기간 연장제도를 적용하여, 2034년까지 미국 , 일본, 한국 특허권 보장 받음 - Patent Life and Exclusivity를 적용하여, 2033년까지 유럽 특허권 보장 받음 |

|

염조성물 특허 |

2009.06.11 |

United States Europe Japan Korea Canada Russia Australia South Africa Hong Kong |

Issued |

(2) 아필리아(Apealea)

|

특허유형 |

제출일 |

국가명 |

상태 |

비고 |

|

수용성의 양이온성 양친매성 |

2008-12-18 |

Australia Brazil Canada China Eurasia Europe India Japan S Korea Mexico Malaysia New Zealand Ukraine USA South Africa |

Issued |

만료일 2028-12-18 수용성의 양이온성 양친매성 물질의 인체내 전달시스템에 대한 특허 (도세탁셀, 독소루비신등) |

| 물에 난용성인 제약학적 활성 물질의 투여를 위한 약물 전달 시스템 |

2008-12-18 |

Armenia Azerbaijan Belarus Kyrgyzstan Kazakhstan R. Moldova Russian Tajikistan Turkmenistan Australia Canada Austria Bulgaria Swizerland Germany Denmark Estonia Spain Finland U.K. Ireland Iceland Liechtenstin Lithuania Luxenbourg Malta Norway Portugal Sweden Slovenia Slovakia Malaysia USA S. Africa China Belgium Cyprus Czechia France Greece Croatia Hungary Italy Latvia Monaco Netherlands Poland Romania Turkey Japan R.Korea Mexico New Zealand |

Issued |

만료일 난용성 물질의 인체내 전달시스템에 |

|

2012-09-18 |

Ukraine |

Issued |

만료일 |

|

|

Potentiating compounds |

2002-03-05 |

Australia Japan Canada HongKong USA Germany U.K. France |

Issued |

만료일 2022-03-05 약물효율을 높이는 전달체에 대한 |

|

Taxol containing compositions |

2003-10-28 |

Malaysia |

Issued |

만료일 |

|

Therapeutic compounds |

2002-11-15 |

USA EP Germany U.K. China HongKong |

Issued |

만료일 USA 2023-04-11 나머지 국가 약물 전달체 조성에 대한 특허 |

|

Method for producing |

2016-12-09 |

USA HongKong |

Issued |

만료일 2036-12-09 약물 전달체 제조방법 특허 |

마. 연구개발비용