|

|

대표이사확인서명 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| 금융위원회 귀중 | 2021년 04월 26일 |

| 회 사 명 : |

케이씨코트렐 주식회사 |

| 대 표 이 사 : |

김 태 우 |

| 본 점 소 재 지 : |

서울시 마포구 상암산로 34, 12층(상암동, 디엠씨 디지털큐브) |

| (전 화) 02-320-6114 | |

| (홈페이지) http://www.kc-cottrell.com | |

| 작 성 책 임 자 : | (직 책)상무 (성 명) 김 기 욱 |

| (전 화) 02-320-6216 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 4,600,000주 | |

| 모집 또는 매출총액 : | 31,694,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 케이씨코트렐(주) : 서울특별시 마포구 상암산로 34디지털큐브 12층 |

| 한국투자증권(주) : 서울특별시 영등포구 의사당대로 88 |

| 하이투자증권(주): 서울특별시 영등포구 여의나루로 61 |

【 대표이사 등의 확인 】

|

|

대표이사확인서명 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

| 사업위험 | 가. 코로나19로 인한 글로벌 경기변동에 따른 위험 코로나19의 감염 확산세가 전세계로 이어지면서 2020년 3월 11일 세계보건기구(WHO)는 '세계적 대유행(Pandemic)'으로 선포하였습니다. 이로 인해 세계 경제는 산업분야를 막론하고 침체 상황을 겪고 있습니다. 코로나19 전개 양상과 백신ㆍ치료제 상용화 시기, 반도체 경기 향방 등으로 인해 불확실성이 높은 상황이며, 이로 인한 글로벌 수요 둔화가 지속되고 있는 상황입니다. 당사의 주력사업인 대기오염방지 환경플랜트 사업은 전방시장인 발전소, 제철소 등의 경기에 영향을 받습니다. 경기 회복에 대한 불확실성이 높은 경우에는 발전시설 및 제철소 등의 대규모 투자를 집행하기 용이하지 않으므로, 이는 당사와 같은 환경플랜트 사업을 영위하는 후방산업군 업체들의 수주 감소로 이어져, 당사 실적에 부정적 영향을 미칠 수 있습니다. 나. 환경규제에 따른 위험 환경산업은 국내외 환경규제가 강화될수록 성장하는 특성이 있으며, 각종 규제 등에 직접적 영향을 받을 수 있습니다. 국내외 환경규제가 강화되어 오염물질 배출허용치가 낮아지는 점은 당사에게 긍정적인 요인이나, 신재생에너지 육성에 따른 화력발전 감소 및 신재생에너지 증가와 관련된 규제는 당사 사업에 부정적 요인입니다. 신재생에너지 증가는 당사 주 제품인 분진처리 설비 및 GAS 처리 설비를 필요로 하는 화력발전소 건설을 감소시켜 당사의 실적에 부정적 영향을 미칠 수 있습니다. 다. 탈석탄 정책에 따른 전방시장 악화 위험 당사의 환경플랜트 사업부문 주 발주처는 발전사업을 영위하는 회사입니다. 석탄화력 감축 및 재생에너지 확대를 골자로 하는 친환경 에너지믹스로의 전환 및 환경과 국민안전을 고려하는 정부 정책 및 전기사업법 개정에 따라 신재생에너지 관련 설비증설 및 성능개선에 대한 수요가 증가할 것으로 예측되고 있습니다. 이에 따라 국내 발전자회사들도 신재생에너지의 발전비중 및 설비용량을 확대할 것으로 예상됩니다. 향후 화력발전산업에 대한 규제 혹은 발주처의 신규 발주의 위축이 지속될 경우, 당사가 영위하는 집진 및 가스처리설비 사업에 부정적 영향을 미칠 수 있습니다. 라. 연구개발 관련 비용에 따른 사업위험 환경산업은 종합과학 기술산업으로 연구개발 인력 및 비용의 투자가 필요합니다. 당사의 2020년 연결기준 경상연구개발비는 약 11억원이며 이는 연결기준 매출액 약 3,279억원의 약 0.3% 수준입니다. 환경산업은 기술력이 사업의 핵심요소로 작용하는 바, 핵심기술 및 인력이동이 발생할 경우 신기술 개발 및 사업추진 등에 있어 어려움을 겪게 되며, 이로 인해 당사의 수익성이 영향을 받을 수 있습니다. 마. 환율 변동에 따른 사업위험 향후 환율의 변동은 현재 시점에서 신뢰성 있게 추정할 수 없으며, 예상치를 초과하는 환율의 변동성 확대로 인하여 외환 관련 손실이 발생할 경우, 당사와 같이 해외에서 사업을 영위하는 업체들의 수익성에 부정적 영향을 미칠 수 있습니다. 바. 제품 특성에 따른 수익성 악화 위험 당사의 주요 제품인 분진처리설비 및 GAS 처리설비 등은 맞춤설계를 통해 제작되므로 대량생산을 통한 수익성 향상이 어렵습니다. 따라서 제품 가격의 변동성보다는 주로 원재료 가격 변동성에 따라 수익성이 악화될 위험이 있습니다. 사. 원재료 가격 변동성에 따른 사업 위험 당사와 같은 설비 제작업체의 경우 발주처와 원자재 조달업체 사이에서 교섭력이 상대적으로 약한 특성이 있기 때문에, 향후 원재료 가격의 상승세가 유지될 경우에는 원가 상승 및 원자재 확보의 어려움이 생길 수 있으며, 원가 상승분이 제품 납품 단가에 반영되지 않을 경우 저가 수주의 원인이 되어 수익성이 악화될 여지가 있습니다. |

| 회사위험 | 가. 사업포트폴리오 관련 위험 당사는 환경플랜트 사업부문, 신재생에너지 사업부문 총 2개의 사업부문을 영위하고 있습니다. 당사 매출의 대부분이 환경플랜트 부문에서 발생하고 있으며, 신재생에너지 사업부문의 매출액은 대부분 지분법 이익으로 인식하고 있습니다. 이에 당사 매출액의 경우 2020년 기준 100% 환경플랜트 사업부문에서 발생하고 있습니다. 대부분의 매출이 환경플랜트에서 발생하는 당사의 포트폴리오는 정부의 정책 변화 및 전방 산업의 업황에 큰 영향을 받을 가능성이 높으며, 이에 당사는 신재생에너지 사업부문 등 포트폴리오 다각화를 위해 노력하고 있습니다. 투자자께서는 이러한 사업 포트폴리오 편중으로 인해 향후 당사의 수익성 및 재무안정성이 영향을 받을 수 있음을 유의하시기 바랍니다. 나. 2020년 영업손실 발생 및 영업손실 지속 위험 당사의 매출액은 2017년부터 현재까지 증가하는 추세이며 2020년 매출액은 2019년의 3,006억원 대비 9.1% 증가한 3,279억원이나, 영업이익의 경우 2019년 85억원에서 2020년 -447억으로 적자전환 하였습니다. 주된 이유로는 고성하이화력 탈황설비 및 강릉안인화력 탈황설비 등 수주규모가 큰 프로젝트의 매출을 인식하였으나, 해당 프로젝트의 경우 프로젝트의 손익을 지분율에 따라 배분하는 공동이행방식 컨소시엄으로 수행함에 따라, 공사기간중 하도업체의 부도 및 2020년 8월중 침수피해 등으로 인한 손실분이 2020년 4분기에 반영되었기 때문입니다. 당기순이익의 경우, 2017년 69억원을 기록하였으나, 이후 지속적으로 감소하여 2019년 7억원, 2020년은 적자전환하여 631억원의 당기순손실을 기록하였습니다. 주된 이유로는 남아공프로젝트 Ngodwana 25MW Biomass Power Plant에서 컨소시엄 상대방이 상장폐지 및 법정관리 예정으로 당사가 상대방분 공사를 인수하여 원가율이 증가하였고, 또한 공사기간의 증가를 초래하여 공사 지연에 따른 지체보상금 해당액이 기타손실에 반영되었기 때문입니다. 환경플랜트 산업의 특성상 건설 과정에서 설계 변경시 예상치 못한 추가 비용이 발생할 수 있으며, 계약상 완공 이전에 공사 비용이 우선적으로 투입되고, 적시에 회수하지 못할 가능성이 존재합니다. 예상치 못한 공사의 지연 혹은 대규모 공사 과정에서의 공기지연 등은 향후 당사의 수익성에 부정적인 영향을 끼칠 수 있으며, 지속적인 영업손실은 당사의 재무안정성에 부정적인 영향을 미칠 수 있음을 투자자께서는 반드시 유의하시기 바랍니다. 다. 매출 및 수익성 관련 위험 당사의 2020년 영업이익 및 당기순이익은 각각 -446억원, -639억원으로 전년 대비 모두 적자 전환하였습니다. 이는 당사가 공동이행조건으로 참여한 대규모 프로젝트(고성, 강릉 탈황설비 등)에서 실행예산이 급증하였기 때문입니다. 당사의 매출원가 및 판관비의 경우 매출액 추이와 밀접하게 연동되어 있습니다. 당사의 수주잔고 및 신규수주 규모를 볼 때, 당사 매출액이 단기간내에 급감할 가능성은 제한적일 것으로 예상됩니다. 하지만 2020년과 같이 대규모 프로젝트에서 예상치 못한 손실이나 비용 발생시, 당사 실적에 미치는 영향이 매우 크며, 이는 당사의 수익성 악화에 직접적인 원인이 되니 투자자께서는 이 점 유의하시기 바랍니다. 라. 재무안정성 관련 위험 당사의 부채비율은 2017년 132.0%, 2018년 182.4%, 2019년 335.6%를 기록하였으며 2020년에는 2183.57%로 급격히 증가하는 추세를 나타내고 있습니다. 당사의 자본총계는 2017년 777억원, 2018년 777억원, 2019년 762억원을 기록하며 일정한 추이를 유지하였으나, 2020년 순손실을 기록하며 이익잉여금이 급격히 감소, 자본 총계 또한 123억으로 감소하였습니다. 갑작스러운 전방 산업 환경의 변화로 인한 매출액 감소 및 수주 스케쥴 지연 등으로 인한 비용 지출이 발생할 경우 당사의 재무 안정성이 저하될 우려가 있으므로 투자자분들께서는 이 점 유의하시기 바랍니다. 마. 매출채권 관련 위험 당사는 2020년 기준 약 1,077억원의 매출채권을 보유하고 있으며, 이중 미청구매출채권은 498억원, 매출채권은 408억원, 장기매출채권은 171억원을 기록하였습니다. 당사는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 당사의 주 고객사들은 발전사 및 대형 건설사들로, 향후 고객사들과의 거래에서 대손충당금이 급격히 증가할 가능성은 제한적일 것으로 예상됩니다. 하지만 갑작스럽게 환경 플랜트 산업이 침체기로 접어들거나 고객사들의 현금흐름이 악화되어 매출채권의 지속적 연체로 인한 대손이 발생할 경우, 당사의 재무안정성 및 수익성에 부정적인 영향을 미칠 가능성이 존재합니다. 바. 우발채무 등 발생 위험 증권신고서 제출일 현재, 소송으로 인한 우발채무는 약 172억원이며, 이외 채무보증 등으로 인한 우발채무 또한 존재합니다. 향후 예상치 못한 우발채무 및 소송 등이 발생할 수 있으며, 소송 등 우발채무 및 약정사항이 현실화 될 경우 당사의 재무안정성 및 기업 평판에 부정적인 영향을 미칠 수 있습니다. 투자자분들께서는 이 점 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 환금성 제약 위험 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지는 배정된 신주가 장내에서 거래되지 않음에 따라 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손실이 발생할 가능성이 있습니다. 나. 증자방식, 청약절차에 대한 주의 및 주가하락 위험 당사의 금번 유상증자로 인하여 유상증자 전 기발행주식 총수 13,000,000주의 약 35.38%에 해당하는 4,600,000주의 신주가 발행됩니다. 동 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되고, 초과청약이 가능하므로 증자방식 및 청약 절차에 대하여 정확히 이해하고 투자에 임하시기 바라며, 금번 유상증자로 인해 발행되는 신주 물량 출회 및 주가 희석에 따른 주가하락의 가능성이 있습니다. 또한 구주주 청약률이 100%에 미달하여 일반공모 청약 및 배정을 진행한 후에도 청약주식수가 발행예정신주수를 하회할 경우 대표주관회사와 인수회사가 최종 실권주를 자기계산으로 인수하며, 이 경우 대표주관회사와 인수회사가 인수한 실권주 매도 물량 출회로 인해 당사의 주가에 부정적인 영향을 미칠 가능성이 있습니다. 다. 최대주주의 지분율 하락 가능성 및 유상증자 신주 물량 출회 위험 신주배정기준일 현재 당사가 발행한 기명식 보통주의 발행주식총수는 13,000,000주이며, 당사의 최대주주인 KC그린홀딩스(주)는 4,555,099주(지분율 35.04%)를 보유하고 있습니다. KC그린홀딩스(주)는 증권신고서 제출 전일 현재 보유주식 4,555,099주에 대하여 유상증자 신주 1,289,443주를 배정받을 것으로 예상되며, 배정받은 신주 전량에 대하여 청약에 참여할 예정입니다. 당사의 최대주주가 금번 유상증자에 참여하지 않을 경우, 최대주주의 지분율은 25.88%까지 하락할 가능성이 있으나, 배정받은 신주의 전량에 대하여 청약에 참여할 예정임을 고려 시 경영권 안정화를 위협하는 수준의 지분율 하락은 없을 예정입니다. 그럼에도 불구하고, 상기 또는 다른 기타 사유 등으로 인해 최대주주 등의 지분율이 추가로 하락하는 경우, 적대적 M&A 및 외부의 경영권 취득 시도 등의 위험에 노출될 가능성이 높아지며, 최대주주 변경 가능성 등에 의한 경영권 불안정성 문제가 제기되는 등 당사의 장기적인 발전을 저해하는 요소로 작용할 가능성을 배제할 수 없습니다. 투자자께서는 금번 유상증자 청약에 참여할 경우 이러한 점에 유의하시기 바랍니다. 금번 유상증자에 따른 모집예정주식 4,600,000주는 증권신고서 제출 전일 현재 당사 기 발행주식수 13,000,000주의 약 35.38%에 달하는 물량으로 전량 보호예수되지 않습니다. 따라서 신주의 추가 상장 시점에 대규모 물량이 일시에 출회될 가능성이 높으며, 이로 인해 주가가 급락할 가능성이 있습니다. 투자자 여러분께서는 일시적인 물량 출회 등에 따라 나타날 수 있는 주가하락으로 손실을 볼 수도 있음에 각별히 유의하여 투자를 결정하시기 바랍니다. 라. 상장기업 관리감독기준 강화 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 마. 일정 변경 위험 본 증권신고서는 공시심사 과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 시에는 본 신고서상에 기재된 공모 일정에 불가피한 변경을 초래할 수 있습니다. 또한, 신주 발행과 관련한 유관기관과의 협의 과정에서 일정이 변경될 수도 있으므로 투자자들께서는 투자 시 이러한 점을 감안하시기 바랍니다. 바. 집단소송 관련 위험 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있습니다. 사. 분석정보의 한계 및 독자적인 투자판단의 필요성 투자자께서 본건 유상증자를 통해 취득하게 되는 당사의 상장된 보통주 가치는 시장 상황에 따라 하락할 수 있습니다. 본건 유상증자를 위해 본 증권신고서에 기재된 투자위험요소 중에는 예측정보가 포함되어 있으며, 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 하는 것은 권장되지 않습니다. 본 증권신고서에 기재된 투자위험요소 외에 다양한 사항을 종합적으로 고려하시고, 최종 투자의사결정은 투자자 여러분의 독자적인 판단에 의해야 함에 유의하시기 바랍니다. 또한 본 증권신고서의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 유가증권의 가치를 보증 또는 승인한 것이 아니며, 본 증권신고서의 기재사항은 공시심사 과정 및 유관기관과의 협의에 따라 청약일 이전에 변경될 수 있습니다. 아. 차입공매도 유상증자 참여 제한 관련 금융위원회의 공매도 제도개선 관련 「자본시장과 금융투자업에 관한 법률 시행령」일부개정령에 따라, 주권상장법인이 유상증자 계획을 공시한 이후 발행가격 산정을 위한 대상 거래기간의 마지막날(발행가격 산정 기산일)까지, 해당 기업의 주식을 공매도 한 자는 증자참여를 제한하되, 예외적인 경우에만 증자참여가 허용됩니다(「자본시장과 금융투자업에 관한 법률」 제180조의4). 투자자께서는 이 점 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 4,600,000 | 500 | 6,890 | 31,694,000,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 한국투자증권 | 기명식보통주 | 3,910,000 | 26,939,900,000 | 인수수수료 : 모집총액의 1.1% 中 85.0% | 잔액인수 |

| 인수 | 하이투자증권 | 기명식보통주 | 690,000 | 4,754,100,000 | 인수수수료 : 모집총액의 1.1% 中 15.0% | 잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 07월 08일 ~ 2021년 07월 09일 | 2021년 07월 16일 | 2021년 07월 07일 | 2021년 07월 16일 | 2021년 06월 04일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2021년 04월 16일 | 2021년 07월 05일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 21,694,000,000 |

| 채무상환자금 | 10,000,000,000 |

| 발행제비용 | 424,518,920 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유상증자결정)-2021.04.26 |

| 【기 타】 | 1) 금번 케이씨코트렐(주)의 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 한국투자증권(주)이며, 인수회사는 하이투자증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 대표주관회사 및 인수회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 모집 또는 매출에 관한 사항 - Ⅰ. 모집 또는 매출에 관한 일반사항 - 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 구주주 청약 초일 전 제3거래일에 결정될 예정입니다. 4) 상기 청약기일은 우리사주조합 및 구주주의 청약기일이며, 일반공모의 청약기일은 2021년 07월 08일 ~ 2021년 07월 09일(2영업일간)입니다. 일반공모 청약 공고는 2021년 07월 07일에 회사, 대표주관회사, 인수회사의 인터넷 홈페이지를 통해 게시될 예정입니다. 5) 일반공모 청약은 대표주관회사인 한국투자증권(주)과 인수회사인 하이투자증권(주)의 본ㆍ지점, 홈페이지 및 HTS에서 가능합니다. 단, 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 총 50,000주(액면가 500원 기준) 이하 이거나 배정하여야 할 주식의 공모금액이 1억원 이하일 경우에는 일반공모 청약을 하지 아니하고, 대표주관회사가 자기계산으로 인수할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 정정명령 조치를 취할 수 있으며, 정정 명령 등에 따라 본 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 8) 상기 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 '자본시장과 금융투자업에 관한 법률' 제165조의6 2항1호에 의거 한국투자증권(주),(이하 "대표주관회사"라 합니다.) 및 하이투자증권(주)(이하 "인수회사"라 합니다.)간에 주주배정후 실권주 일반공모에 대한 잔액인수 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 4,600,000주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 4,600,000 | 500 | 6,890 | 31,694,000,000 | 주주배정후 실권주 일반공모 |

| 주1) 이사회 결의일 : 2021년 04월 15일 주2) 1주의 모집가액 및 모집총액은 예정 발행가액 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. |

발행가액은 '증권의발행및공시등에관한규정' 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정 증자시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 '(구)유가증권의 발행 및 공시 등에 관한 규정' 제57조를 일부 준용하여 산정할 예정입니다.

■ 모집예정가액의 산출근거

본 증권신고서의 모집예정가액은 이사회결의일 직전 거래일(2021년 04월 14일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 나눈 1개월 가중산술평균주가, 1주일 가중산술평균주가, 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 하며 호가단위미만은 절상합니다.

| 기준주가(9,210원) X 【 1 - 할인율(20%) 】 | ||

| ▶ 모집예정가액 (6,890원) | = | ---------------------------------------- |

| 1 + 【유상증자비율(35.38%) X 할인율(20%)】 |

| [모집예정가액 산정표 (2021.03.15 ~ 2021.04.14)] | (단위 : 원, 주) |

| 일수 | 일 자 | 종 가 | 거 래 량 | 거래대금 |

|---|---|---|---|---|

| 1 | 2021/03/15 | 8,341 | 242,623 | 2,023,806,490 |

| 2 | 2021/03/16 | 8,420 | 307,827 | 2,592,056,920 |

| 3 | 2021/03/17 | 8,327 | 144,501 | 1,203,200,320 |

| 4 | 2021/03/18 | 8,556 | 331,795 | 2,838,932,330 |

| 5 | 2021/03/19 | 8,616 | 259,096 | 2,232,433,050 |

| 6 | 2021/03/22 | 8,521 | 198,764 | 1,693,716,960 |

| 7 | 2021/03/23 | 8,592 | 209,895 | 1,803,487,500 |

| 8 | 2021/03/24 | 8,593 | 194,077 | 1,667,628,870 |

| 9 | 2021/03/25 | 9,697 | 3,055,135 | 29,627,160,050 |

| 10 | 2021/03/26 | 9,175 | 578,023 | 5,303,567,190 |

| 11 | 2021/03/29 | 9,214 | 351,977 | 3,243,078,960 |

| 12 | 2021/03/30 | 9,503 | 573,693 | 5,451,688,660 |

| 13 | 2021/03/31 | 9,782 | 846,055 | 8,276,159,200 |

| 14 | 2021/04/01 | 9,468 | 289,932 | 2,745,172,760 |

| 15 | 2021/04/02 | 9,193 | 209,358 | 1,924,617,290 |

| 16 | 2021/04/05 | 8,860 | 294,831 | 2,612,284,000 |

| 17 | 2021/04/06 | 8,851 | 123,333 | 1,091,661,800 |

| 18 | 2021/04/07 | 8,855 | 96,926 | 858,291,570 |

| 19 | 2021/04/08 | 8,979 | 161,306 | 1,448,331,470 |

| 20 | 2021/04/09 | 9,240 | 279,960 | 2,586,886,460 |

| 21 | 2021/04/12 | 9,033 | 301,891 | 2,726,904,830 |

| 22 | 2021/04/13 | 9,054 | 136,697 | 1,237,626,600 |

| 23 | 2021/04/14 | 9,188 | 220,965 | 2,030,154,660 |

| 1개월 가중산술평균(A) | 9,270 | |||

| 1주일 가중산술평균(B) | 9,111 | |||

| 기산일 종가(C) | 9,230 | |||

| A,B,C의 산술평균(D) | 9,204 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 9,204 | (C)와 (D)중 낮은 가액 | ||

| 할인율 | 20.00% | |||

| 증자비율 | 35.38% | |||

| 예정발행가액 | 6,890원 | 기준주가 X (1- 할인율) 예정발행가 = ──────────── (1 + 증자비율 X 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

■ 공모일정 등에 관한 사항

| [주요 일정] |

| 날짜 | 업 무 내 용 | 비고 |

|---|---|---|

| 2021년 04월 15일 | 이사회 결의 | - |

| 2021년 04월 16일 | 신주발행공고 및 기준일 공고 | 회사 인터넷 홈페이지 (http://www.kc-cottrell.com) |

| 2021년 04월 26일 | 증권신고서(예비투자설명서) 제출 | - |

| 2021년 06월 01일 | 1차 발행가액 확정 | 신주배정기준일 3거래일전 |

| 2021년 06월 03일 | 권리락 | - |

| 2021년 06월 04일 | 신주배정기준일(주주확정) | - |

| 2021년 06월 16일 | 신주배정 통지 | - |

| 2021년 06월 16일 | 신주인수권증서 전자등록발행 | - |

| 2021년 06월 23일 | 신주인수권증서 상장 및 거래시작 | 5거래일 이상 동안 거래(06.23 ~ 06.20) |

| 2021년 06월 30일 | 신주인수권증서 상장폐지 | 구주주 청약초일 5거래일전에 상장폐지되어 있어야함 |

| 2021년 07월 05일 | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2021년 07월 06일 | 확정 발행가액 공고 | 회사 인터넷 홈페이지 (http://www.kc-cottrell.com) |

| 2021년 07월 08일 ~ 2021년 07월 09일 |

우리사주조합 및 구주주 청약 | - |

| 2021년 07월 12일 | 일반공모청약 공고 | 회사 인터넷 홈페이지 (http://www.kc-cottrell.com) 한국투자증권㈜ 홈페이지 (http://www.truefriend.com) 하이투자증권㈜ 홈페이지 (http://www.hi-ib.com) |

| 2021년 07월 13일 ~ 2021년 07월 14일 |

일반공모청약 | - |

| 2021년 07월 16일 | 주금납입/환불/배정공고 | - |

| 2021년 07월 28일 | 신주상장 및 유통개시일 | - |

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 우리사주조합 청약 | 920,000주(20.0%) | -근로복지기본법 제38조 및 '자본시장과 금융투자업에 관한 법률' 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례)에 따라 유가증권시장 상장법인이 주식을 모집하거나 매출하는 경우 우리사주조합원에 대하여 모집하거나 매출하는 주식의 100분의 20을 배정하여야 하나, 금번 주식 모집은 '자본시장과 금융투자업에 관한 법률 시행령' 제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) 제3항 1호에 해당되어, 모집 주식수 10,000,000주의 약 20.0% 해당하는 920,000주를 우리사주조합에 우선배정 - 우리사주조합 청약일 : 2021년 07월 08일 ~ 07월 09일 |

| 구주주 청약 (신주인수권증서 보유자) |

3,680,000주(80.0%) | - 구주 1주당 신주 배정비율 : 1주당 0.2830769230주 - 신주배정 기준일 : 2021년 06월 04일 - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - '자본시장과 금융투자업에 관한 법률' 제165조의6의 제2항 제2호에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁 청약 포함) |

- | - 우리사주 및 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 4,600,000주(100.00%) | - |

| 주1) 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 우리사주조합 및 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. |

| 주2) 총 발행예정주식(4,600,000주)의 약 20.0%에 해당하는 920,000주는 '자본시장과 금융투자업에관한 법률' 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 제1항 제2호 및 동법 시행령 제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) 제3항 1호 및 "근로자복지기본법" 제38조 제1항에 따라 계산된 전체 우리사주조합원의 청약한도금액을 모집예정가액으로 나눈 주식수에 해당하는 주식으로 우리사주조합에 우선 배정합니다. 단, 1주 미만은 절사합니다. |

| 주3) 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.2830769230주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. |

| 주4) 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) |

|

주5) 우리사주조합, 구주주 청약 및 초과청약 결과 발생한 실권주 및 단수주는 아래와 같이 "대표주관회사"와 "인수회사"가 일반에게 공모하되, '증권인수업무등에관한규정' 제9조 제2항에 따라 고위험고수익투자신탁에 잔여 공모 주식의 10%를 배정하며(다만, "인수업무규정" 제9조 제2항 제6호에 해당할 경우 해당 고위험고수익투자신탁 자산총액의 100분의 20(공모의 방법으로 설정·설립된 고위험고수익투자신탁은100분의 10) 이내의 범위에서 공모주식을 배정하여야 합니다. 이 경우 자산총액은 해당 고위험고수익투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 합니다), 나머지 90%에 해당하는 주식은 개인투자자 및 기관투자자에게 구분 없이 배정합니다. 다만, 고위험고수익투자신탁 그룹과 개인투자자 및 기관투자자 그룹 중 어느 한 그룹만 청약미달이 발생할 경우, 청약 미달에 해당하는 주식은 청약초과 그룹에 배정합니다. 배정 수량 계산시에는 청약사무 취급처에 청약된 청약주식수를 모두 합산하여 동일한 배정비율로 통합배정합니다. 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자에 대한 공모주식 90%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. |

| 주6) "일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우에는 청약주식수대로 배정합니다. 배정결과 발생하는 잔여주식은 "대표주관회사"와 "인수회사" 각자의 "인수한도 의무주식수"를 한도로 하여 "개별 인수의무주식수"를 자기계산으로 각각 잔액인수합니다. |

| 주7) 단, "대표주관회사" 및 "인수회사"는 '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주(액면가 500원 기준) 이하이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니할 수 있습니다. |

| 주8) 자본시장법 제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2021년 04월 16일부터 2021년 07월 05일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. |

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위(*)가 모집(매출)에 따른 주식을 취득하는 경우 (*) 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

|

※ 자본시장과 금융투자업에 관한 법률 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) ① 대통령령으로 정하는 주권상장법인 또는 주권을 대통령령으로 정하는 증권시장에 상장하려는 법인(이하 이 조에서 "해당 법인"이라 한다)이 주식을 모집하거나 매출하는 경우 「상법」 제418조에도 불구하고 해당 법인의 우리사주조합원(「근로복지기본법」에 따른 우리사주조합원을 말한다. 이하 같다)에 대하여 모집하거나 매출하는 주식총수의 100분의 20을 배정하여야 한다. 다만, 다음 각 호의 어느 하나에 해당하는 경우에는 그러하지 아니하다. <개정 2010. 6. 8., 2013. 4. 5., 2013. 5. 28.> 1. 「외국인투자 촉진법」에 따른 외국인투자기업 중 대통령령으로 정하는 법인이 주식을 발행하는 경우 2. 그 밖에 해당 법인이 우리사주조합원에 대하여 우선배정을 하기 어려운 경우로서 대통령령으로 정하는 경우 ② 우리사주조합원이 소유하는 주식수가 신규로 발행되는 주식과 이미 발행된 주식의 총수의 100분의 20을 초과하는 경우에는 제1항을 적용하지 아니한다. ③ 제165조의6제1항제1호의 방식으로 신주를 발행하는 경우 제1항에 따른 우리사주조합원에 대한 배정분에 대하여는 「상법」 제419조제1항부터 제3항까지의 규정을 적용하지 아니한다. <신설 2013. 5. 28.> ④ 금융위원회는 제1항에 따른 우리사주조합원에 대한 주식의 배정과 그 주식의 처분 등에 필요한 기준을 정하여 고시할 수 있다. <개정 2013. 5. 28.> [본조신설 2009. 2. 3.] [제목개정 2013. 4. 5.] 제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) ① 법 제165조의7제1항 각 호 외의 부분 본문에서 "대통령령으로 정하는 주권상장법인"이란 한국거래소가 법 제4조제2항 각 호의 증권의 매매를 위하여 개설한 증권시장으로서 금융위원회가 정하여 고시하는 증권시장(이하 "유가증권시장"이라 한다)에 주권이 상장된 법인을 말한다. <신설 2013. 8. 27.> ② 법 제165조의7제1항 각 호 외의 부분 본문에서 "대통령령으로 정하는 증권시장"이란 유가증권시장을 말한다. <신설 2013. 8. 27.> ③ 법 제165조의7제1항제2호에서 "대통령령으로 정하는 경우"란 다음 각 호의 어느 하나에 해당하는 경우를 말한다. <개정 2010. 12. 7., 2013. 8. 27.> 1. 주권상장법인(유가증권시장에 주권이 상장된 법인을 말한다)이 주식을 모집 또는 매출하는 경우 우리사주조합원(「근로복지기본법」에 따른 우리사주조합의 조합원을 말한다. 이하 이 조에서 같다)의 청약액과 법 제165조의7제1항 각 호 외의 부분 본문에 따라 청약 직전 12개월간 취득한 해당 법인 주식의 취득가액(취득가액이 액면액에 미달하는 경우에는 액면액을 말한다. 이하 이 조에서 같다)을 합산한 금액이 그 법인으로부터 청약 직전 12개월간 지급받은 급여총액(소득세과세대상이 되는 급여액을 말한다)을 초과하는 경우 2. 삭제 <2013. 8. 27.>

[본조신설 2009. 2. 3.] [제목개정 2013. 7. 5.] |

▶ 구주주 1주당 배정비율 산출근거

| 구 분 | 상세내역 |

|---|---|

| A. 보통주식수 | 13,000,000 주 |

| B. 우선주식수 | - |

| C. 발행주식총수 (A+B) | 13,000,000 주 |

| D. 자기주식수 및 자기주식신탁 | - |

| E. 자기주식을 제외한 발행주식총수 (C-D) | 13,000,000 주 |

| F. 유상증자 주식수 | 4,600,000 주 |

| G. 증자비율 (F/C) | 35.38% |

| H. 우리사주조합 배정주식수 (F×20.0%) | 920,000 주 |

| I. 구주주 배정주식수 (F-H) | 3,680,000 주 |

| J. 구주주 1주당 배정주식수 (I/E) | 0.2830769230 |

3. 공모가격 결정방법

'증권의 발행 및 공시 등에 관한 규정' 제5-18조에 의거 주주배정 증자 시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가액을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (구) '유가증권의 발행 및 공시 등에 관한 규정' 제 57조를 일부 준용하여 아래와 같이 산정합니다.

① 예정발행가액 : 예정발행가액은 이사회결의일 직전 거래일(2021년 04월 14일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액(예정발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 예정발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

② 1차 발행가액은 신주배정기준일 전 제3거래일을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 1차 발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

③ 2차 발행가액은 구주주 청약일 전 제 3거래일을 기산일로 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 2차 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 2차 발행가액 = 기준주가 × (1-할인율)

④ 확정 발행가액 : 확정 발행가액은 1차 발행가액과 2차 발행가액 중 낮은 가액으로 합니다. 다만 자본시장과 금융투자업에 관한 법률 제165조의6 및 증권의 발행 및 공시 등에 관한 규정 제5-15조의2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 확정 발행가액 = Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

※ 일반공모 발행가액은 우리사주조합 및 구주주 청약 시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 4,600,000 | |||||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 6,890 | ||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 31,694,000,000 | ||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

(1) 우리사주조합 : 1주로 하며, 청약한도는 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 한다.

|

|||||||||||||||||||||||||||||||||||||

| 청약기일 | 우리사주조합 | 개시일 | 2021년 07월 08일 |

| 종료일 | 2021년 07월 09일 | ||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2021년 07월 08일 | |

| 종료일 | 2021년 07월 09일 | ||

| 일반모집 또는 매출 | 개시일 | 2021년 07월 13일 | |

| 종료일 | 2021년 07월 14일 | ||

| 청약 증거금 |

우리사주조합 | 청약금액의 100% | |

| 구주주(신주인수권증서 보유자) | 청약금액의 100% | ||

| 초 과 청 약 | 청약금액의 100% | ||

| 일반모집 또는 매출 | 청약금액의 100% | ||

| 납입기일 / 환불일 | 2021년 07월 16일 | ||

| 배당기산일(결산일) | 2021년 01월 01일 | ||

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주 발행 및 배정기준일(주주확정일) 공고 |

2021년 04월 16일 | 회사 인터넷 홈페이지 (http://www.kc-cottrell.com) |

| 모집가액 확정의 공고 | 2021년 07월 06일 | 회사 인터넷 홈페이지 (http://www.kc-cottrell.com) |

| 실권주 일반공모 청약공고 | 2021년 07월 12일 | 회사 인터넷 홈페이지 (http://www.kc-cottrell.com) 한국투자증권㈜ 홈페이지 (http://www.truefriend.com) 하이투자증권㈜ 홈페이지 (http://www.hi-ib.com) |

| 실권주 일반공모 배정공고 | 2021년 07월 16일 | 회사 인터넷 홈페이지 (http://www.kc-cottrell.com) 한국투자증권㈜ 홈페이지 (http://www.truefriend.com) 하이투자증권㈜ 홈페이지 (http://www.hi-ib.com) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 대표주관회사 및 인수회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

(2) 청약방법

① 우리사주조합의 청약은 우리사주조합장 명의로 "대표주관회사"인 한국투자증권의 본ㆍ지점에서 일괄 청약합니다.

② 구주주 청약: 구주주 중 주권을 증권회사에 예탁한 주주(기존 ‘실질주주’)는 주권을 예탁한 증권회사의 본·지점 및 “대표주관회사” 의 본·지점에서 청약할 수 있습니다. 다만, 구주주 중 명의개서대행기관 특별계좌에 주식을 가지고 있는 주주(기존 ‘명부주주’)는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 “대표주관회사”의 본·지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되어, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄 전환되었습니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되었으며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 "실질주주" 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 "명부주주" 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. "특별계좌 보유자(기존 "명부주주")"는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다. "특별계좌 보유자(기존 "명부주주")"는 신주인수권증서의 "일반 전자등록계좌(증권회사 계좌)"로 이전 없이 "대표주관회사"의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관 내 "특별계좌"에서 "일반 전자등록계좌(증권회사 계좌)"로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

| <주식ㆍ사채 등의 전자등록에 관한 법률> 제29조(특별계좌의 개설 및 관리) ① 발행인이 제25조부터 제27조까지의 규정에 따라 이미 주권등이 발행된 주식등을 전자등록하는 경우 제25조제1항에 따른 신규 전자등록의 신청을 하기 전에 제27조제1항제2호에 따른 통지를 하지 아니하거나 주권등을 제출하지 아니한 주식등의 소유자 또는 질권자를 위하여 명의개서대행회사, 그 밖에 대통령령으로 정하는 기관(이하 이 조에서 "명의개서대행회사등"이라 한다)에 기준일의 직전 영업일을 기준으로 주주명부등에 기재된 주식등의 소유자 또는 질권자를 명의자로 하는 전자등록계좌(이하 "특별계좌"라 한다)를 개설하여야 한다. ② 제1항에 따라 특별계좌가 개설되는 때에 제22조제2항 또는 제23조제2항에 따라 작성되는 전자등록계좌부(이하 이 조에서 "특별계좌부"라 한다)에 전자등록된 주식등에 대해서는 제30조부터 제32조까지의 규정에 따른 전자등록을 할 수 없다. 다만, 다음 각 호의 어느 하나에 해당하는 경우에는 그러하지 아니하다. 1. 해당 특별계좌의 명의자가 아닌 자가 주식등이 특별계좌부에 전자등록되기 전에 이미 주식등의 소유자 또는 질권자가 된 경우에 그 자가 발행인에게 그 주식등에 관한 권리가 표시된 주권등을 제출(주권등을 제출할 수 없는 경우에는 해당 주권등에 대한 제권판결의 정본·등본을 제출하는 것을 말한다. 이하 제2호 및 제3호에서 같다)하고 그 주식등을 제30조에따라 자기 명의의 전자등록계좌로 계좌간 대체의 전자등록을 하려는 경우(해당 주식등에 질권이 설정된 경우에는 다음 각 목의 어느 하나에 해당하는 경우로 한정한다) 가. 해당 주식등에 설정된 질권이 말소된 경우 나. 해당 주식등의 질권자가 그 주식등을 특별계좌 외의 소유자 명의의 다른 전자등록계좌로 이전하는 것에 동의한 경우 2. 해당 특별계좌의 명의자인 소유자가 발행인에게 전자등록된 주식등에 관한 권리가 표시된 주권등을 제출하고 그 주식등을 제30조에 따라 특별계좌 외의 자기 명의의 다른 전자등록계좌로 이전하려는 경우(해당 주식등에 질권이 설정된 경우에는 제1호 각 목의 어느 하나에 해당하는 경우로 한정한다) 3. 해당 특별계좌의 명의자인 질권자가 발행인에게 주권등을 제출하고 그 주식등을 제30조에 따라 특별계좌 외의 자기 명의의 전자등록계좌로 이전하려는 경우 4. 그 밖에 특별계좌에 전자등록된 주식등의 권리자의 이익을 해칠 우려가 없는 경우로서 대통령령으로 정하는 경우 ③ 누구든지 주식등을 특별계좌로 이전하기 위하여 제30조에 따른 계좌간 대체의 전자등록을 신청할 수 없다. 다만, 제1항에 따라 특별계좌를 개설한 발행인이 대통령령으로 정하는 사유에 따라 신청을 한 경우에는 그러하지 아니하다. ④ 명의개서대행회사등이 발행인을 대행하여 제1항에 따라 특별계좌를 개설하는 경우에는 「금융실명거래 및 비밀보장에 관한 법률」 제3조에도 불구하고 특별계좌부에 소유자 또는 질권자로 전자등록될 자의 실지명의를 확인하지 아니할 수 있다. |

③ 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

④ 일반청약자는 “금융실명거래 및 비밀보장에 관한 법률”의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표, 소정의 청약서, 청약증거금을 제시하고 청약합니다. 일반청약자의 청약 시, 각 청약처별로 다중청약은 가능하나, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개 청약처에 대한 복수청약은 불가능합니다. 고위험고수익투자신탁은 청약 시, 청약사무 취급처에 ‘증권의 인수업무 등에 관한규정’ 제2조 제18호에 따른 요건을 충족함을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출해야 합니다.

⑤ 청약은 청약주식의 단위에 따라 될 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고 청약사무 취급처는 그 차액을 납입일까지 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 아니합니다.

⑥ 본 유상증자에 청약하고자 하는 투자자(자본시장과금융투자업에관한법률 제 9조 제 5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제 132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

⑦ 기타

a. 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다. 단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 펀드는 제외로 합니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 '금융실명거래 및 비밀보장에 관한 법률'에 의거 실지명의에 의해 청약해야 합니다.

d. 자본시장법 제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2021년 04월 16일부터 2021년 07월 05일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위(*)가 모집(매출)에 따른 주식을 취득하는 경우 (*) 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 |

⑧ 청약한도

a. 우리사주조합원의 청약단위는 1주로 하며, 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 합니다.

a. "구주주"의 청약단위는 1주로 하며, 개인별 청약한도는 보유하고 있는 신주인수권증서와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식 및 자사주신탁 등의 자기주식 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다. (단, 1주 미만은 절사합니다).

b. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 우리사주조합 | 한국투자증권(주) 본·지점 | 2021년 07월 08일 ~ 2021년 07월 09일 |

|

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 "명부주주") |

한국투자증권(주) 본ㆍ지점 | 2021년 07월 08일 ~ 2021년 07월 09일 |

| 일반주주 (기존 "실질주주") |

1) 주주확정일 현재 케이씨코트렐(주)의 주식을 예탁하고 있는 당해 증권회사 본ㆍ지점 2) 한국투자증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁 청약 포함) |

한국투자증권(주) 본ㆍ지점 하이투자증권(주) 본ㆍ지점 |

2021년 07월 13일 ~ 2021년 07월 14일 |

|

(4) 청약결과 배정방법

① 우리사주조합: 총 발행주식의 20.0%에 해당하는 920,000주를 우리사주조합에 우선 배정합니다.

② 구주주: 신주배정기준일(2021년 06월 04일 예정) 18:00 현재 주주명부에 등재된 주주(이하 “구주주”라 한다)에게 본 주식을 1주당 신주배정비율인 0.2830769230주를 곱하여 산정된 배정주식수(단, 1주 미만은 절사함)로 하여, 배정범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 전 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 배정비율이 변동될 수 있습니다.

③ 초과청약에 대한 배정: 우리사주조합 및 "구주주"(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주 배정)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다.(단, 초과청약 주식수가 실권주에 미달한 경우 100% 배정)

(i) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약 한도주식수

(ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%)

④ 일반공모 청약: 리사주조합 및 구주주 청약 결과 발생한 실권주 및 단수주는 아래와 같이 대표주관회사 및 인수회사가 일반에게 공모하되, ‘증권 인수업무 등에 관한 규정’ 제9조 제2항에 따라 고위험고수익투자신탁에 잔여주식의 10%를 배정하며, 나머지 90%에 해당하는 주식은 개인투자자 및 기관투자자에게 구분 없이 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. 배정수량 계산시에는 청약사무 취급처에 청약된 청약주식수를 모두 합산하여 동일한 배정비율로 통합배정하며, 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자에 대한 공모주식 90%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다.

(i) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다.

(ii) 일반공모 청약결과 일반공모 총 청약주식수가 공모주식수에 미달하는 경우에는 청약주식수대로 배정합니다. 배정결과 발생하는 잔여주식은 대표주관회사와 인수회사 각자의 “인수한도 의무주식수”를 한도로 하여 “개별 인수의무주식수”를 자기계산으로 각각 잔액인수합니다. “청약미달회사”(일반공모 청약물량이 “인수한도 의무주식수”보다 적은 회사를 말한다)의 “개별 인수의무주식수”를 산정함에 있어서, “청약미달회사”의 인수책임을 면하게 된 주식수는 인수한도 “청약초과회사”(일반공모 청약물량이 “인수한도 의무주식수”를 초과하는 회사를 말한다)의 “초과청약물량”(청약물량에서 “인수한도 의무주식수”를 차감한 주식수를 의미하되, 0이상으로 한다)을 “청약미달회사”에게 “청약미달회사”별 인수비율을 우선 고려하여 배분하고, 기타 자세한 사항은 대표주관회사와 인수회사가 협의하여 선정합니다.

(iii) 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식에 대하여는 대표주관회사 및 인수회사가 자기계산으로 잔액인수할 예정이며, 세부적인 사항은 잔액인수계약서에 따릅니다.

⑤ 단, "대표주관회사"는 '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주(액면가 500원 기준) 이하 이거나, 배정할 주식의 공모금액이1억원 이하인 경우에는 일반청약자에게 배정하지 아니할 수 있습니다.

(5) 투자설명서 교부에 관한 사항

- "자본시장과 금융투자업에 관한 법률" 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 케이씨코트렐(주), "대표주관회사" 및 "인수회사"가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 ("자본시장과 금융투자업에 관한 법률" 제9조 제5항에 규정된 전문투자자 및 "자본시장과 금융투자업에 관한 법률" 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사표시는 서면, 전화, 전신, 팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 가능합니다.

① 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 우리사주조합 청약자 |

"자본시장과 금융투자업에 관한 법률" 시행령 제132조에 의해 투자설명서 교부 면제됨 | 해당사항 없음 |

| 구주주 청약자 |

아래 1),2),3)을 병행 1) 우편 송부 2) "대표주관회사"의 본ㆍ지점에서 교부 3) "대표주관회사”의 홈페이지나HTS에서 교부 |

1) 우편송부시 : 구주주 청약 초일인 2021년 07월 08일 전 수취가능 2) “대표주관회사” 의 본ㆍ지점 : 청약종료일(2021년 07월 09일)까지 3) “대표주관회사” 의 홈페이지 또는 HTS 교부 : 청약종료일(2021년 07월 09일)까지 |

| 일반 청약자 (고위험고수익 투자신탁 청약 포함) |

아래 1),2)를 병행 1) "대표주관회사" 및 "인수회사"의 본ㆍ지점에서 교부 2) "대표주관회사" 및 "인수회사"의 홈페이지나 HTS에서 교부 |

1) “대표주관회사” 및 “인수회사”의 본ㆍ지점 : 청약종료일(2021년 07월 14일)까지 2) “대표주관회사” 및 “인수회사”의 홈페이지 또는 HTS 교부 : 청약종료일(2021년 07월 14일)까지 |

| 주) 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

② 확인절차

a. 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자의 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

b. 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

c. 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 기타

a. 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 투자설명서 교부를 받지 못하신 주주께서는 "대표주관회사"의 본ㆍ지점 방문을 통해 인쇄물을 받으실 수 있으며 동일한 내용의 투자설명서를 전자문서의 형태로 "대표주관회사"의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 "대표주관회사" 및 "인수회사"의 본ㆍ지점에 방문하여 투자설명서 인쇄물을 수령하시거나 "대표주관회사" 및 "인수회사"의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

b. 구주주 청약 시 "대표주관회사" 이외의 증권회사를 이용한 청약 방법

해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

|

※ 관련법규 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조(정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. <개정 2013. 5. 28.> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것

제11조(증권의 모집ㆍ매출) 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조(투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009. 7. 1., 2013. 6. 21., 2021.1.5.> 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 주권교부에 관한 사항

주권유통개시일: 2021년 07월 28일(2019년 09월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 계좌로 상장일에 주식이 전자등록발행되어 입고되며, 상장일부터 유통됩니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

(8) 주금납입장소 : KEB하나은행 홍대역지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

| 회사명 | 회사고유번호 | |

| 2021년 06월 04일 | 한국투자증권(주) | 00160144 |

(1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 "자본시장과 금융투자업에 관한 법률" 제165의6조 제3항 및 "증권의발행및공시등에관한규정" 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 금번 유상증자 시 신주인수권증서는 전자증권제도가 시행됨에 따라 별도의 실물 증서를 발행하지 않습니다. 개별 주주의 계좌에 입고되어 있는 주식(기존의 "실질주주"가 보유한 주식)에 대하여 배정되는 신주인수권증서는 해당 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존의 "명부주주"가 보유한 주식)에 대해 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

(3) 신주인수권증서 매매의 중개를 할 증권회사는 "대표주관회사"인 한국투자증권(주)로 합니다.

(4) 신주인수권증서 매매 등

신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자 계좌를 통하여 신주인수권증서를 매수한 투자자는 그 수량만큼 청약할 수 있으며, 청약기일 내에 청약하지 않을 경우 그 권리와 효력을 상실합니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 "대표주관회사"의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 않을 경우 그 권리와 효력을 상실합니다.

(6) 당사는 금번 주주배정 후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우, 상장기간은 2021년 06월 23일부터 2021년 06월 29일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2021년 06월 30일에 상장폐지될 예정입니다. ("유가증권시장상장규정" 제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며, 동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일전에 상장폐지되어야 함.)

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

② 일반주주(기존 "실질주주")의 신주인수권증서 거래

| 구분 | 상장거래 방식 | 계좌대체거래 방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2021년 06월 23일부터 2021년 06월 29일까지(5거래일간) 거래 | 2021년 06월 16일부터 2021년 07월 01일까지거래 |

| 주1) | 상장거래 : 2021년 06월 23일부터 06월 29일까지(5영업일간) 거래 가능합니다. |

| 주2) |

계좌대체거래 : 신주배정통지일인 2021년 06월 16일(예정)부터 2021년 07월 01일까지 거래 가능합니다. -> 신주인수권증서 상장거래의 결제일인 2021년 06월 21일까지 계좌대체(장외거래) 가능하며, 동일 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다. |

| 주3) | 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다. |

③ 특별계좌 보유자(기존 "명부주주")의 신주인수권증서 거래 : 특별계좌 보유자(기존 "명부주주")의 경우 명의개서대리인의 ‘특별계좌’에서 ‘일반 전자등록계좌(증권회사 계좌)’로 신주인수권증서를 이전 신청한 후 청약 참여 또는 신주인수권증서를 매매할 수 있습니다. 신주인수권증서의 ‘일반 전자등록계좌(증권회사 계좌)’로 이전 없이 “대표주관회사” 의 본ㆍ지점에서 직접 청약가능하나, 신주인수권증서의 매매는 명의개서대행기관에 ‘특별계좌’에서 ‘일반 전자등록계좌(증권회사 계좌’)로 신주인수권증서를 이전 신청한 후 가능합니다.

라. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서에 기재된 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자께서는 이 점을 유의하시기 바랍니다.

(2) 자본시장과 금융투자업에 관한 법률 제120조 제3항에 의거 본 증권신고서의 효력 발생은 증권신고서에 기재된 사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 증권신고서 제출일 전일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서 상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법 : 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 대표주관회사 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 85% |

인수수수료 : 모집총액의 1.1% 中 85% |

| 인수회사 | 하이투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 15% |

인수수수료 : 모집총액의 1.1% 中 15% |

| 주1) 모집총액 : 최종 발행가액 X 총 발행주식수 주2) 인수한도 의무주식수에 관한 사항은 인수계약서 제2조 4항 참고 주3) 잔액인수금액 : 개별인수의무주식수에 최종발행가액을 곱한 금액이며, 개별인수의무주식수에 관한 사항은 인수계약서 제2조 4항 참고 |

Ⅱ. 증권의 주요 권리내용

※ 증권의 주요 권리내용과 관련하여 증권신고서 제출일 현재 당사 정관에 정함을 기재하였습니다.

1. 액면금액

|

제6조(일주의 금액) 당 회사가 발행하는 주식 일주의 금액은 금500원으로 한다. |

2. 의결권에 관한 사항

|

제23조(주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제24조(상호주에 대한 의결권 제한) 제25조(의결권의 불통일 행사) 2. 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다. 제26조(의결권의 대리행사) 2. 제 1 항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다. 제27조(주주총회의 결의방법) |

3. 주식의 발행 및 배정

|

제 10 조 (주식의 발행 및 배정) 1. 당 회사가 이사회의 결의로 신주를 발행하는 경우 다음 각 호의 방식에 의한다. 1) 주주에게 그가 가진 주식 수에 따라서 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식 2) 발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 제1호 외의 방법으로 특정한 자(이 회사의 주주를 포함한다)에게 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식 3) 발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 제1호 외의 방법으로 불특정 다수인(이 회사의 주주를 포함한다)에게 신주인수의 청약을 할 기회를 부여하고 이에 따라 청약을 한 자에 대하여 신주를 배정하는 방식 2. 제1항 제3호의 방식으로 신주를 배정하는 경우에는 이사회의 결의로 다음 각 호의 어느 하나에 해당하는 방식으로 신주를 배정하여야 한다. 1) 신주인수의 청약을 할 기회를 부여하는 자의 유형을 분류하지 아니하고 불특정 다수의 청약자에게 신주를 배정하는 방식 2) 관계 법령에 따라 우리사주조합원에 대하여 신주를 배정하고 청약되지 아니한 주식까지 포함하여 불특정 다수인에게 신주인수의 청약을 할 기회를 부여하는 방식 3) 주주에 대하여 우선적으로 신주인수의 청약을 할 수 있는 기회를 부여하고 청약되지 아니한 주식이 있는 경우 이를 불특정 다수인에게 신주를 배정받을 기회를 부여하는 방식 4) 투자매매업자 또는 투자중개업자가 인수인 또는 주선인으로서 마련한 수요예측 등 관계 법규에서 정하는 합리적인 기준에 따라 특정한 유형의 자에게 신주인수의 청약을 할 수 있는 기회를 부여하는 방식 3. 제1항 제2호 및 제3호에 따라 신주를 배정하는 경우 상법 제416조제1호, 제2호, 제2호의2, 제3호 및 제4호에서 정하는 사항을 그 납입기일의 2주 전까지 주주에게 통지하거나 공고하여야 한다. 다만, 자본시장과 금융투자업에 관한 법률 제165조의9에 따라 주요사항보고서를 금융위원회 및 거래소에 공시함으로써 그 통지 및 공고를 갈음할 수 있다. 4. 제1항 각호의 어느 하나의 방식에 의해 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. 5. 회사는 신주를 배정하는 경우 그 기일까지 신주인수의 청약을 하지 아니하거나 그 가액을 납입하지 아니한 주식이 발생하는 경우에 그 처리방법은 발행가액의 적정성 등 관련 법령에서 정하는 바에 따라 이사회 결의로 정한다. 6. 회사는 신주를 배정하면서 발생하는 단주에 대한 처리방법은 이사회의 결의로 정한다. 7. 회사는 제1항 제1호에 따라 신주를 배정하는 경우에는 주주에게 신주인수권증서를 발행하여야 한다. |

4. 주식에 관한 사항

|

제5조(발행 예정 주식의 총수) 회사가 발행할 주식의 총수는 오천만주로 한다. 제8조(주식의 종류) 2. 회사가 발행하는 종류주식은 이익배당에 관한 우선주식, 의결권 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다. 제8조의 2(종류주식의 수와 종류) 2. 종류주식에 대하여는 액면금액을 기준으로 하여 년 5%이상 10% 이내에서 발행 시에 이사회가 정한 우선 비율에 따른 이익을 우선 배당한다. 3. 보통주식의 배당률이 종류주식의 배당률을 초과할 경우에는 그 초과분에 대하여 보통주식과 동일한 비율로 참가시켜 배당한다. 4. 종류주식에 대하여 어느 사업연도에 있어서 소정의 배당을 하지 못한 경우 그 부족분은 다음 년도의 배당시에 전보하지 아니한다. 5. 당 회사가 신주를 발행하는 경우 종류주식에 대한 신주의 배정은 유상증자 및 주식배당의 경우에는 보통주식에 배정하는 주식과 동일한 주식으로, 무상증자의 경우에는 그와 같은 종류의 주식으로 한다. 6. 종류주식의 존속기간은 종류주식 발행시 이사회결의로 정할 수 있으며, 이 기간 종료와 동시에 보통주식으로 전환된다. 그러나, 위 기간 중 소정의 배당을 하지 못한 경우에는 소정의 배당을 종료할 때까지 그 기간을 연장한다. 제 9 조 (주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) 제 10 조의 3(주식매수선택권) 1. 당 회사는 임직원(상법 시행령 제30조에서 정하는 관계회사의 임?직원을 포함한다. 이하이조에서와 같다)에게 발행주식 총수의 100분의 15의 범위 내에서 주식매수선택권을 주주총회의 특별결의에 의하여 부여할 수 있다. 다만, 발행 주식 총수의100분의3의 범위 내에서는 이사회 결의로 회사의 이사를 제외한 자에 대하여 주식매수선택권을 부여할 수 있다. 이사회 결의로 주식매수선택권을 부여한 경우 회사는 부여 후 처음으로 소집되는 주주총회의 승인을 받아야 한다. 주주총회 또는 이사회 결의에 의해 부여하는 주식매수 선택권은 경영성과목표 또는 시장지수등에 연동하는 성과연동형으로 할 수 있다. 2. 주식매수선택권을 부여 받을 자는 회사의 설립?경영과 기술혁신 등에 기여하거나 기여할 수 있는 자로 한다. 3. 주식매수선택권의 행사로 교부할 주식은 기명식 보통주식으로 한다. 4. 주식매수선택권의 부여 대상이 되는 임?직원의 수는 재직하는 임?직원의 100분의 90을 초과할 수 없고, 임원 또는 직원 1인에 대하여 부여하는 주식매입선택권은 발행주식 총수의 100분의 10을 초과할 수 없다. 5. 주식매수선택권을 행사할 주식의 1주당 행사가격은 다음 각호의 가격 이상이어야 한다. 주식매수선택권을 부여한 후 그 행사가격을 조정하는 경우에도 또한 같다. 1) 새로이 주식을 발행하여 교부하는 경우에는 다음 각목의 가격 중 높은 금액 가. 주식매수선택권의 부여일을 기준으로 한 주식의 실질가액 나. 당해 주식의 권면액 2) 자기주식을 양도하는 경우에는 주식매수선택권 부여일을 기준으로 한 주식의 실질가액 6. 주식매수선택권은 제1항의 결의일로부터 2년이 경과한 날로부터 5년이내에 행사할 수 있다. 7. 주식매수선택권을 부여 받은 자는 제1항의 결의일로부터 2년이상 재임 또는 재직하여야 행사할 수 있다. 다만, 주식매수선택권을 부여 받은 자가 제1항의 결의일로부터 2년내에 사망하거나 기타 본인의 귀책사유가 아닌 사유로 퇴임 또는 퇴직한 경우에는 그 행사기간동안 주식매수선택권을 행사할 수 있다. 8. 다음 각호의 어느 하나에 해당하는 경우에는 이사회의 결의로 주식매수선택권의 부여를 취소할 수 있다. 1) 당해 임직원이 주식매수선택권을 부여 받은 후 임의로 퇴임하거나 퇴직한 경우 2) 당해 임직원이 고의 또는 과실로 회사에 중대한 손해를 초래하게 한 경우 3) 회사의 파산 또는 해산 등으로 주식매수선택권의 행사에 응할 수 없는 경우 4) 기타 주식매수선택권 부여계약에서 정한 취소사유가 발생한 경우 제 11 조 (명의개서 대리인) 2. 명의개서 대리인 및 그 사무취급 장소와 대행업무의 범위는 이사회의 결의로 정하고 이를 공고한다. 3. 당 회사의 주주명부 또는 그 복본을 명의개서 대리인의 사무취급장소에 비치하고 주식의 전자등록, 주주명부의 관리, 기타 주식에 관한 사무는 명의개서대리인으로 하여금 취급케 한다. 4. 제 3항의 사무취급에 관한 절차는 명의개서 대리인이 정한 관련 업무 규정에 따른다. 제 13 조 (기준일) 1. 당 회사는 매 결산기 최종일의 주주명부에 기재되어 있는 주주로 하여금 그 결산기에 관한 정기주주총회에서 권리를 행사하게 한다. 2. 당 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있으며, 회사는 이사회의 결의로 정한 날의 2주간 전에 이를 공고하여야 한다. |

5. 배당에 관한 사항

|

제 44 조 (이익배당) 2. 제 1 항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. 제 45 조 (배당금 지급청구권의 소멸시효) 2. 제 1 항의 시효의 완성으로 인한 배당금은 당 회사에 귀속한다. |

Ⅲ. 투자위험요소

1. 사업위험

| 가. 코로나19로 인한 글로벌 경기변동에 따른 위험 코로나19의 감염 확산세가 전세계로 이어지면서 2020년 3월 11일 세계보건기구(WHO)는 '세계적 대유행(Pandemic)'으로 선포하였습니다. 이로 인해 세계 경제는 산업분야를 막론하고 침체 상황을 겪고 있습니다. 코로나19 전개 양상과 백신ㆍ치료제 상용화 시기, 반도체 경기 향방 등으로 인해 불확실성이 높은 상황이며, 이로 인한 글로벌 수요 둔화가 지속되고 있는 상황입니다. 당사의 주력사업인 대기오염방지 환경플랜트 사업은 전방시장인 발전소, 제철소 등의 경기에 영향을 받습니다. 경기 회복에 대한 불확실성이 높은 경우에는 발전시설 및 제철소 등의 대규모 투자를 집행하기 용이하지 않으므로, 이는 당사와 같은 환경플랜트 사업을 영위하는 후방산업군 업체들의 수주 감소로 이어져, 당사 실적에 부정적 영향을 미칠 수 있습니다. |

신종 코로나 바이러스 감염증(이하 '코로나19')은 중국 후베이성 우한시에서 2019년 12월 1일 처음 발생 후 확산 중인 급성 호흡기 질환으로, 감염 확산세가 전세계로 이어지면서 2020년 03월 11일, 세계보건기구(WHO)는 감염병 경보를 기존 5단계에서 최고 단계인 6단계로 상향 조정하여 '세계적 대유행(Pandemic)'으로 선포하였습니다. 세계 각국은 백신개발과 코로나19 확산 방지에 총력을 다하고 있습니다. 그러나 증권신고서 제출 전일 현재 영국발 변종 코로나19가 확산되는 등 장기화될 가능성이 존재합니다. 이에 정책 당국은 강도 높은 경기 부양책 및 자본시장 안정화 대책 등으로 실물 시장과 금융 시장에 전례 없는 지원을 하고 있습니다. 다만, 코로나19로 인한 경제활동 둔화가 장기화될 경우, 소비 위축 및 투자 이연 등에 따른경기 침체 가능성이 높아질 수 있습니다.

당사의 주력사업인 대기오염방지 환경플랜트 사업은 발전소와 제철소 같은 국내 산업단지에 대기오염 방지 시설(APCE: Air Pollution Control Equipment)을 설치하는 사업입니다. 전방시장인 발전소, 제철소 등에서 설비를 발주하고 당사는 수요에 맞는 설비(분진처리설비, 가스처리설비, 회처리설비 등)를 공급하고 있습니다. 발전소, 제철소 등의 신규 건설 및 보수는 공사 규모가 크고 공사 수행에 장기간이 소요되는 산업적 특성으로 인해 경기 의존도가 높은 후행적 성격을 지니고 있습니다.

| [세계 주요국 경제성장률 전망] |

| (단위: %, %p) |

| 경제성장률 | 2020년 | 2021년 | 2022년 | ||

| 전망('21.4월) | 변경치('21.1월 대비) | 전망('21.4월) | 변경치('21.1월 대비) | ||

| 세계 | -3.3 | 6.0 | 0.5 | 4.4 | 0.2 |

| 선진국 | -4.7 | 5.1 | 0.8 | 3.6 | 0.5 |

| 미국 | -3.5 | 6.4 | 1.3 | 3.5 | 1.0 |

| 유로존 | -6.6 | 4.4 | 0.2 | 3.8 | 0.2 |

| 일본 | -4.8 | 3.3 | 0.2 | 2.5 | 0.1 |

| 신흥개도국 | -2.2 | 6.7 | 0.4 | 5.0 | 0.0 |

| 중국 | 2.3 | 8.4 | 0.3 | 5.6 | 0.0 |

| 인도 | -8.0 | 12.5 | 1.0 | 6.9 | 0.1 |

| 한국 | -1.0 | 3.6 | 0.5 | 2.8 | (0.1) |

| 자료: IMF(World Economic Outlook, April 2021) |

IMF가 2021년 4월 발표한 World Economic Outlook에 따르면, 2021년 세계경제성장률 전망은 '21년 1월 예상한 전망(5.5%) 대비 0.5%p 증가한 6.0%, 2022년 세계경제성장률 전망는 '21년 1월 전망(4.2%) 대비 0.2%p 증가한 4.4%로 상향 조정되었습니다. 이는 선진국의 추가 재정 확대 및 백신 보급의 영향에 따른 것으로, 하반기 이후 경제 회복 모멘텀이 강화될 것으로 예상됩니다. 다만 경제 회복은 불균등하며 작년 하반기 GDP가 예상을 상회하였으나, 여전히 코로나 이전 성장경로를 하회할 전망입니다.

국가별 전망을 살펴보면, 선진국의 2021년 경제성장률 전망은 '21년 1월 예상한 전망(4.3%) 대비 0.8%p 증가한 5.1%, 신흥개도국의 2021년 경제성장률 전망은 '21년 1월 예상한 전망(6.3%) 대비 0.4%p 증가한 6.7%로 모두 상향 조정되었습니다. 선진국의 경우 미·일의 경기부양책 효과 등이 반영되었고 신흥개도국의 국가·지역별 회복 양상은 상이하나, 인도 성장률 상향 등이 반영된 것에 기인합니다.

이처럼 세계 경제성장률은 백신 생산·보급 가속화, 추가 재정확대 및 백신 생산·배분 가속화를 위한 국제 공조 강화 등의 결과로 증가할 것으로 전망되나 여전히 팬데믹 전개로 인한 불확실성이 높은 상황입니다. 팬데믹 재확산, 금융여건 위축, 사회 불안 확대, 지정학적·무역 갈등 및 코로나에 따른 상흔 지속 등 부정적 요인이 상존하고 있습니다.

| [한국 경제성장 전망] |

| (단위: %) |

| 구분 | 2020년 | 2021년(E) | 2022년(E) | ||||

| 상반기 | 하반기 | 연간 | 상반기 | 하반기 | 연간 | 연간 | |

| GDP | -0.7 | -1.2 | -1.0 | 2.6 | 3.4 | 3.0 | 2.5 |

| 민간소비 | -4.4 | -5.5 | -5.0 | 0.2 | 3.8 | 2.0 | 2.8 |

| 설비투자 | 5.6 | 8.0 | 6.8 | 6.9 | 3.8 | 5.3 | 3.0 |

| 지식재산 생산물투자 | 3.3 | 4.2 | 3.7 | 4.1 | 4.0 | 4.1 | 3.5 |

| 건설투자 | 1.7 | -1.8 | -0.1 | -1.2 | 2.6 | 0.8 | 2.1 |

| 상품수출 | -2.9 | 1.7 | -0.5 | 13.0 | 2.0 | 7.1 | 2.3 |

| 상품수입 | -0.9 | 0.8 | 0.0 | 7.6 | 5.3 | 6.4 | 3.3 |

| 자료: 한국은행 경제전망보고서(2021.02) 주) 전년동기 대비 |

한국은행이 2021년 2월 발표한 경제전망보고서에 따르면 국내 경제성장률은 2021년 3.0%, 2022년 2.5% 수준을 나타낼 전망입니다. 국내 경기는 글로벌 경기개선 등에 힘입어 수출과 투자를 중심으로 회복세를 이어가겠으나, 민간소비 개선 지연으로 회복속도는 완만할 것으로 예상됩니다. 하지만 향후 코로나19 전개양상 및 백신보급 상황 등에 따라 성장경로의 불확실성이 높은 상황입니다.

| [정부 주요 경기 부양책] |

|

구분 |

날짜 |

주요 정책내용 |

|---|---|---|

|

통화정책 |

2020/3/16(월) |

임시 금융통화위원회에서 금리 0.75%로 50bp 인하 |

|

2020/3/19(목) |

한은, 1.5 조원 규모 국고채 단순매입 실시 발표 |

|

|

2020/3/20(금) |

한은, FED 와 600 억달러 규모의 통화스왑 체결 |

|

|

2020/3/23(월) |

한은, 2.5 조원 규모 RP 매입 실시(대상 기관에 일부 공기업, 증권사 포함) |

|

|

2020/3/26(목) |

한은, 무제한 RP 매입 결정(매주 1 회, 기준금리+10bp 상한) |

|

|

2020/3/30(월) |

금융위원회, 이틀에 걸쳐 최대 3 조원 규모 CP, 전자단기사채, 회사채 등 매입 |

|

|

2020/3/31(화) |

한은, 차액결제담보비율 기존 70%에서 50%로 인하 |

|

|

2020/4/10(금) |

한은, 1.5조원 규모 국고채 단순매입 |

|

|

2020/4/16(목) |

한은, 우량 회사채(신용등급 AA- 이상)를 담보로 최장 6개월 이내 대출 |

|

| 2020/5/13(수) | 한은, 금융중개지원대출 한도 35조원으로 증액 | |

| 2020/7/30(목) | 한은, FED와 통화스왑계약 기간 연장 | |

| 2020/9/8(화) | 한은, 연말까지 5조원 규모 국고채 단순 매입 발표 | |

| 2020/9/23(수) | 한은, 금융중개지원대출 한도 43조원으로 증액 | |

|

재정정책 |

2020/3/17(화) |

추경예산 11.7 조원 통과 |

|

2020/3/24(수) |

기업구호긴급자금 100 조원으로 확대 |

|

|

2020/3/30(월) |

긴급재난지원금 등 총 10.3 조원 투입 |

|

|

2020/4/26(일) |

국회, 기간산업안정기금 채권 총 40조원 의결 |

|

|

2020/4/29(수) |

긴급재난지원금 2차 추경안 통과 및 지급결정 |

|

|

2020/7/3(금) |

35.1조원 규모 3차 추경안 국회 본회의 통과 |

|

| 2020/9/22(화) | 7.8조원 규모 4차 추경안 국회 본회의 통과 | |

| 2020/12/2(수) | 3차 긴급재난지원금 3조원 2021년 예산안 포함 |

| (출처 : 한국은행, 언론사 종합, 한국투자증권 및 교보증권 리서치 보고서) |

정부는 악화된 실물 및 금융 경제를 부양하기 위하여 상기와 같이 다양한 통화정책 및 재정정책을 내면서, 경제가 안정화되도록 지속적으로 노력하고 있습니다. 하지만 위와 같은 정부의 지속적인 경기 부양 정책에도 불구하고 경기가 악화될 가능성은 존재하며, 이처럼 경기 회복에 대한 불확실성이 높은 경우에는 발전시설 및 산업플랜트 등 대규모 투자를 집행하기 용이하지 않으므로, 환경플랜트 분야 발주가 감소할 수 있습니다. 이는 당사와 같이 환경플랜트 사업을 영위하는 후방산업군 업체들의 수주 감소로 이어질 수 있으니, 투자자께서는 이러한 위험을 반드시 인지하시기 바랍니다.

| 나. 환경규제에 따른 위험 환경산업은 국내외 환경규제가 강화될수록 성장하는 특성이 있으며, 각종 규제 등에 직접적 영향을 받을 수 있습니다. 국내외 환경규제가 강화되어 오염물질 배출허용치가 낮아지는 점은 당사에게 긍정적인 요인이나, 신재생에너지 육성에 따른 화력발전 감소 및 신재생에너지 증가와 관련된 규제는 당사 사업에 부정적 요인입니다. 신재생에너지 증가는 당사 주 제품인 분진처리 설비 및 GAS 처리 설비를 필요로 하는 화력발전소 건설을 감소시켜 당사의 실적에 부정적 영향을 미칠 수 있습니다. |

환경산업은 시장창출이 인위적 요인에 의하여 영향을 받는 산업으로 국내외 환경규제가 강화될수록 성장하는 측면이 있습니다. 당사 제품인 집진 및 분진처리설비, GAS처리설비 등도 오염물질에 대한 배출허용치를 정부가 정하면, 기업체는 비용부담으로 인해 최소한의 기준치를 지키려고 할 것이며, 자발적으로 고도의 오염방지 처리를 하여 오염물질 배출을 극소화 하려고는 하지 않을 것입니다.

오염물질 배출허용치가 낮아지는 환경규제 강화는 당사에게 긍정적 요인이나, 신재생에너지 장려에 따른 규제는 당사 사업에 부정적 요인입니다. 신재생에너지로의 패러다임 변화는 당사의 주 제품인 분진처리설비 및 GAS처리설비를 필요로 하는 화력발전소 건설을 감소시켜 당사 영업환경에 부정적 영향을 미칠 수 있기 때문입니다. 또한 최근에는 환경 친화적인 신재생에너지를 활용한 발전 방식에 대한 각 국 정부의 지원 정책이 활성화되고 있어, 이는 당사에 부정적 영향을 미칠 수 있을 것으로 판단됩니다.

분진처리설비 및 GAS처리 제품에서 발생하는 당사의 2020년 연결기준 매출액 비중은 전체의 약 68.2%로 2019년에는 약 75.6%, 2018년에는 약 69.5%를 기록한 바 있습니다. 본 사업위험에 대비하여 신재생에너지 관련 사업을 지속적으로 확장하여 환경플랜트 사업부문의 매출액 비중을 꾸준히 낮춰오고 있으나, 그 비중은 여전히 높은 상황입니다. 당사의 최근 3년간 부문별 매출실적은 아래와 같습니다.

| [당사 연결기준 부문별 매출실적] |

| (단위: 백만원) |

| 구분 | 2020년 | 2019년 | 2018년 | |||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |

| 분진처리설비 (환경플랜트사업부문) |

75,831 | 23.1% | 91,613 | 30.5% | 49,384 | 27.1% |

| GAS처리설비 (환경플랜트사업부문) |

147,759 | 45.1% | 135,399 | 45.1% | 77,128 | 42.4% |

| 기 타 | 104,318 | 31.8% | 73,539 | 24.5% | 55,532 | 30.5% |

| 합 계 | 327,908 | 100.0% | 300,551 | 100.0% | 182,044 | 100.0% |

| 자료: 당사 사업보고서 |

신재생에너지를 사용하는 발전방식은 화석연료에 비해 발전효율이 여전히 낮고 초기 투자비용이 높아 정부의 지원이 절대적으로 중요합니다. 따라서 신재생에너지 관련 플랜트 산업은 물량할당, 보조금 지급, 조세 등 정부의 정책수단이 중요한 영향을 미치고 있습니다.

| [주요국 신재생에너지 관련 정책 및 규제] |

| 국가 | 정책 및 규제 |

| 미국 | - 그린 뉴딜 정책 기조 하에 친환경 에너지 연구개발 및 저탄소 인프라에 약 2조 달러 투자 계획 - Production Tax Credit: 풍력 발전 KWh당 2.3센트의 세금을 공제해 주는 연방정부 프로그램으로 미 정부에서는 세금공제 혜택을 2019년 12월 31일까지 적용 예정이었으나 기간을 2020년까지로 연장하고 KWh당 1.5센트로 세금 공제로 혜택을 줄임 - Investment Tax Credit: 미 연방정부의 재생에너지 설비 및 기술 투자비에 대한 부가세 공제 제도 2019년까지 세액공제율 30%를 유지했으나 2022년까지 10% 공제율로 점진 인하 예정 - Net Metering: 태양광 설비 보유자에게 전력을 생산 및 소비 후 남은 전력을 보전해 주는 제도 - Renewable Portfolio Standard: 주별로 전체 전력 공급량에서 특정 비율 이상을 신재생에너지로 공급하도록 하는 제도 |

| 프랑스 |

프랑스 중장기 에너지 발전 프로그램,'PPE 2019-2028(Programmation Pluriannuelle de l’Energie)' - 2025년까지 원자력 발전 비중 50%까지 축소(2017년 71.6%)계획 및 신재생 에너지 개발 계획을 구체적으로 제시 - 2023년까지 에너지 소비 7% 감축(2012년 대비), 2028년까지 14% 감축 목표 - 재생에너지 소비량 2023년까지 27% 인상, 2028년까지 32% 증량 목표 - 2035년까지 원자력발전소 14 곳 폐쇄 목표 - 수소에너지의 경우, 산업용수소, 자동차용 수소, 저장용 수소로 나누고 2023년, 2028년까지의 소비량 증진 목표 각각 설정 |

| 독일 |

독일의 재생에너지원법(Renewable Energy Sources Act, EEG) - 신재생에너지가 독일의 주요 에너지 공급원이 되도록 신재생에너지원 공급계획을 마련, 시장경쟁체계의 단계적인 통합을 시도하였으며, 발전차액지원제도(FIT, Fit-in Tariff)를 통해 정부에서 확정한 보상가격을 적용함으로써 발전사업자를 지원함. - 2019년 9월 개정을 통해 2030년 재생에너지 발전비중 50%를 약 15% 증가된 65%로 설정 |

| 자료 : KOTRA 해외시장뉴스 |

현재 전세계적으로 이산화탄소 배출 억제, 온실가스 감축 등 환경오염 방지를 위한 각종 규제가 강화되는 추세에 있으며, 화석연료 발전 방식에 비해 상대적으로 환경친화적인 풍력을 비롯한 신재생에너지의 수요와 공급 확대를 위한 정책을 시행하고 있습니다.

국내에서도 풍력을 포함한 신재생에너지의 보급과 산업화 기반을 다지기 위해 정부 주도의 정책 지원이 이루어지고 있으며, 대표적으로 RPS제도(신재생에너지 의무할당제)가 실행되고 있습니다.

| [RPS제도 개요] |

|

|

rps제도 |

| 자료: 한국에너지공단 신재생에너지센터 |

RPS(Renewable Portfolio Standard)제도는 「신에너지 및 재생에너지 개발·이용·보급촉진법」에 따라 일정규모(500MW) 이상의 발전설비(신재생에너지 설비는 제외)를 보유한 발전사업자에게 총 발전량의 일정비율 이상을 신재생에너지를 이용하여 공급토록 의무화한 제도입니다. 현재 국내 6개 발전자회사, 지역난방공사와 수자원공사 등 2개 공공기관, SK E&S(주), (주)GS EPS, GS 파워(주), 포스코에너지(주) 및 씨지앤율촌전력(주) 등 15개의 민간발전회사가 공급의무자로 지정되어 있습니다.

정부는 2009년부터 3년간 RPS사업을 시범 실시한 바 있으며 2012년부터 본격적으로 RPS제도를 시행하였습니다. RPS제도에 따르면 발전사업자는 전년도 총 발전량(신재생에너지 발전량 제외)에서 아래의 연도별 의무비율만큼을 신재생에너지 발전량으로 공급하여야 합니다.

| 신재생에너지 의무 공급량 = 공급의무자의 총발전량(신재생에너지발전량 제외) X 당해년도 RPS 의무비율 |

| [발전사업자의 RPS 의무비율] |

| 연도 | '12년 | '13년 | '14년 | '15년 | '16년 | '17년 | '18년 | '19년 | '20년 | '21년 | '22년 | '23년 이후 |

| 의무비율(%) | 2.0 | 2.5 | 3.0 | 3.0 | 3.5 | 4.0 | 5.0 | 6.0 | 7.0 | 9.0 | 10.0 | 10. |

| 자료: 한국에너지공단 신재생에너지센터 |

2021년 10월 21일 시행되는 '신재생 에너지 개발·이용·보급 촉진법'('신재생에너지법') 일부 개정법률안에 따라 현재 10%로 규정된 RPS 의무공급 상한선이 25%로 상향 조정될 예정입니다. 이번 RPS 의무공급비율 상한 조정은 현재 추진 중인 한국전력의 재생에너지 발전 참여 추진과 더불어 정부의 재생에너지 확대계획에 따른 조치로 RPS 의무비율이 상향됨에 따라 RPS 의무이행 비용도 증가하게 됩니다.

만약 발전사업자가 RPS 의무비율을 채우지 못할 경우, 시장에서 거래되는 REC(신재생에너지 공급인증서, Renewable Energy Certificates) 구매를 통해 의무량을 채워야 합니다. 신재생에너지 공급인증서(REC)는 공급인증서 발급대상 설비에서 공급되는 전력량에 가중치를 곱하여 MWh 단위를 기준으로 발급하며 발전사업자가 신재생에너지 설비를 이용하여 전기를 생산·공급하였음을 증명하는 인증서입니다. 공급의무자는 공급의무량에 대해 신재생에너지 공급인증서를 구매하여 충당할 수 있습니다. 그마저도 하지 못할경우 공급인증서 평균거래가격의 150% 이내에서 불이행사유, 불이행 횟수 등을 고려하여 과징금이 부과됩니다.

2019년 12월 정부는 향후 10년간의 에너지기술의 비전과 목표, R&D 투자전략을 담은 '제4차 에너지기술개발 계획'을 발표하였습니다. 에너지 기본계획의 중점과제 추진을 위한 16대 에너지 중점기술 분야를 제시하고, 분야별 기술로드맵에 따라 50개 추진과제를 도출하였습니다. 또한 2020년 12월 '제5차 신재생에너지 기본계획(2020~2034)'를 발표하며 에너지부문 최상위 계획인 에너지기본계획 등과 연계하여 신재생에너지 분야의 중장기 목표 및 이행방안을 제시하였습니다. '34년 신재생에너지 발전비중 목표를 제9차 수급계획에 맞춰 25.8%(재생 22.2%, 신 3.6%)로 설정하였으며, 기존 신재생에너지 기본계획에서 고려가 부족했던 전력계통, 재생에너지 수요, 신에너지(수소) 등의 내용을 대폭 보완하였습니다. 기존계획 대비 '제5차 신재생에너지 기본계획'의 주요 특징은 아래와 같습니다.

| [기존계획 대비 '제5차 신재생에너지 기본계획'의 주요 특징] |

| 기존 계획(1~4차) | 제5차 계획('21~'34) |

| 신재생에너지 양적 확대에 중점, 계통 안정성 등 감안 부족 |

계통 수용성 증대를 위한 시스템 구축 |

| 공급·의무화 측면에 중점 (RPS, FIT 등) |

수요·자발적 확산 보완 (RE100, 자가용 촉진 등) |

| 신에너지(수소분야)에 대한 고려 미흡 | 수소산업 생태계 육성 포함 |

| 자료: 산업통상자원부 |

제9차 전력수급기본계획에 따르면 여전히 2030년도 목표 전력원구성비에서는 석탄화력이 29.9%로 가장 높은 비율을 차지하고 있으나, 당사가 영위하는 집진 및 가스처리설비 사업의 국내 시장 성장성에는 제한적일 수 있다고 판단됩니다.

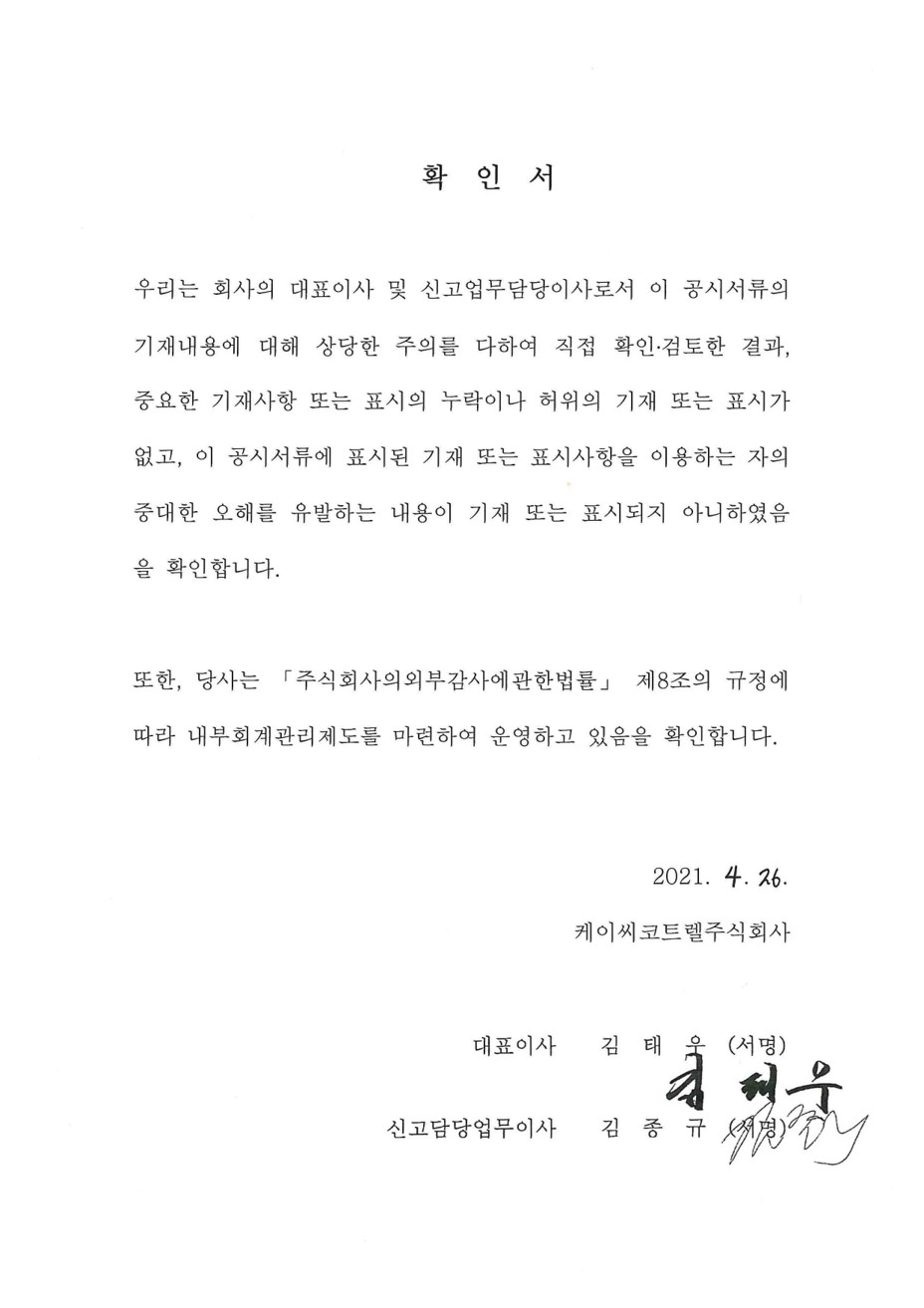

뿐만 아니라 정부는 2020년 5월 코로나19로 인한 경제위기 상황을 돌파하기 위해 한국판 뉴딜 추진 계획을 발표하였습니다. 정부는 그 중 그린 뉴딜에 총사업비 73.4조원 투자, 일자리 65.9만개 창출을 목표로 하며 가장 큰 규모의 사업비를 투자할 계획입니다. 그린 뉴딜과 관련된 인프라 사업의 예시로는 육상·해상풍력, 태양광 등 신재생에너지 발전 단지, 수소충전소 확충 등이 있습니다.

| [그린 뉴딜 개요] |

|

|

그린 뉴딜 개요 |

| 자료: 기획재정부 |

이렇듯 신재생에너지 육성을 위하여 전세계 각 국에서 추진중인 제도와 국내의 정책이 향후에도 지속적으로 이어지게 된다면 기존의 화력발전 방식의 플랜트 설비 투자의 대체 효과가 발생하여, 이는 당사의 수주 환경을 악화시킬 가능성이 존재합니다. 투자자 여러분들께서는 이 점을 반드시 유의하여 주시기 바랍니다.

| 다. 탈석탄 정책에 따른 전방시장 악화 위험 당사의 환경플랜트 사업부문 주 발주처는 발전사업을 영위하는 회사입니다. 석탄화력 감축 및 재생에너지 확대를 골자로 하는 친환경 에너지믹스로의 전환 및 환경과 국민안전을 고려하는 정부 정책 및 전기사업법 개정에 따라 신재생에너지 관련 설비증설 및 성능개선에 대한 수요가 증가할 것으로 예측되고 있습니다. 이에 따라 국내 발전자회사들도 신재생에너지의 발전비중 및 설비용량을 확대할 것으로 예상됩니다. 향후 화력발전산업에 대한 규제 혹은 발주처의 신규 발주의 위축이 지속될 경우, 당사가 영위하는 집진 및 가스처리설비 사업에 부정적 영향을 미칠 수 있습니다. |

2017년 정부는 에너지 정책의 기본 방향 중 하나로 탈석탄을 제시하며, 신재생에너지를 비롯한 청정에너지 산업을 육성하겠다고 선언하였습니다. 이후 '제9차 전력수급기본계획'을 통해 신재생발전 의무 공급량 증가와 기후변화협약에 따른 온실가스 배출 저감 의무 부담의 증가가 예상됩니다. '제9차 전력수급기본계획'에 따르면 정부는 '30년 기준 가동 후 30년 도래 석탄발전 설비 24기를 폐지하고 일부 LNG연료로 전환할 계획을 발표했습니다. 또한 석탄발전 설비 폐지에 더하여 온실가스 감축목표에 맞춰 나머지 석탄발전 설비의 연간 발전량 상한을 제약하는 것을 목표로 하고 있습니다. 이에 따라 연간 석탄 발전량 비중이 '19년 40.4%에서 '30년 29.9%로, 10.5%p 감소할 전망입니다.

| [발전량 비중 전망] |

| 연도 | 원자력 | 석탄 | LNG | 신재생 | 양수 | 기타 | 계 |

| 2019년 | 25.9% | 40.4% | 25.6% | 6.5% | 0.6% | 1.0% | 100.0% |

| 2030년 | 25.0% | 29.9% | 23.3% | 20.8% | 0.7% | 0.3% | 10.0% |

| 자료: 산업통상자원부 |

| [제9차 전력수급기본계획 수립방향] |

| 수요전망 | 수요전망 방법론 보완을 통해 예측오차 최소화 |

| 수요관리 | 기존수단의 이행력 강화 및 혁신기술 기반 신규수단 도입 |

| 설비계획 | 안정적 전력수급을 전제로 친환경 전원으로의 전환 가속화 - 원전은 점진적으로 감축하고 석탄발전은 과감하게 감축 - 안정적 전력공급을 위해 폐지석탄은 LNG발전으로 보완 - 그린뉴딜에 따라 재생에너지 확대 가속화 |

| 전력계통 | 재생에너지 확대에 대비한 선제적 계통 보강·확대 추진 편익산정·보상제도 도입 등을 통해 분산현 전원 확대 유도 |

| 전력시장 | 친환경·재생에너지 확대를 고려한 전력시장 제도개선 - 유연성 자원 보상 확대, 신재생 입찰제도 도입 등 추진 |

| 자료: 산업통상자원부 |

석탄화력 감축 및 재생에너지 확대를 골자로 하는 친환경 에너지믹스로의 전환 및 환경과 국민안전을 고려하는 정부 정책 및 전기사업법 개정에 따라 신재생에너지 관련 설비증설 및 성능개선에 대한 수요가 증가할 것으로 예측되고 있습니다. 이에 따라 국내 발전자회사들도 신재생에너지의 발전비중 및 설비용량을 확대할 것으로 예상됩니다.

당사는 최근 2021년 3월 한국동서발전의 당진화력 제1~4호기 환경설비 설치조건부 구매계약의 낙찰자로 선정되는 등 어려운 환경에서도 국내 발전자회사 사업 수주에 성공한 바 있습니다. 하지만 향후 화력발전산업에 대한 규제 혹은 발주처의 신규 발주의 위축이 지속될 경우, 당사가 영위하는 집진 및 가스처리설비 사업에 부정적 영향을 미칠 수 있습니다. 투자자께서는 이러한 위험에 유의하시기 바랍니다.

| 라. 연구개발 관련 비용에 따른 사업위험 환경산업은 종합과학 기술산업으로 연구개발 인력 및 비용의 투자가 필요합니다. 당사의 2020년 연결기준 경상연구개발비는 약 11억원이며 이는 연결기준 매출액 약 3,279억원의 약 0.3% 수준입니다. 환경산업은 기술력이 사업의 핵심요소로 작용하는 바, 핵심기술 및 인력이동이 발생할 경우 신기술 개발 및 사업추진 등에 있어 어려움을 겪게 되며, 이로 인해 당사의 수익성이 영향을 받을 수 있습니다. |

환경산업은 물리학, 화학, 수학, 미생물학 등의 기초과학을 기반으로 화공, 토목, 전기, 전자 등 응용과학이 동원되는 종합과학적 특성을 갖고 있습니다. 이는 환경오염 유발요인이 매우 복잡 다양하여 오염물질 처리에 대한 종합적인 기술이 필요하기 때문입니다.

당사의 2020년 연결기준 경상연구개발비는 약 11억원으로 이는 연결기준 매출액 약 3,279억원의 약 0.3% 수준으로 당사의 재무상황 등에 직접적인 부담으로 작용할만한 수준은 아니라고 판단됩니다. 환경산업은 기술력이 사업의 핵심요소로 작용하는 바, 당사는 신규기술의 개발 및 연구를 위하여 관련 분야의 전문인력을 확충하고 매출액 대비 적정한 수준의 연구개발 자금을 유지하고자 노력하고 있습니다. 당사의 연구개발비용 및 매출액 추이는 아래와 같습니다.

| [연구개발비용 추이] |

| (단위: 백만원) |

| 구분 | 2020년 | 2019년 | 2018년 | 2017년 | 2016년 |

| 경상연구개발비 | 1,094 | 1,107 | 1,304 | 1,462 | 1,433 |

| 매출액 | 327,909 | 300,552 | 182,044 | 168,470 | 179,278 |

| 경상연구개발비 비중 (%) | 0.3 | 0.4 | 0.7 | 0.9 | 0.8 |

| 자료: 당사 각 사업연도별 사업보고서 주) K-IFRS 연결기준 |

하지만, 당사는 경쟁사로의 핵심인력 이동 및 제3국에 대한 기술유출 등의 발생가능한 위험이 존재하고 있습니다. 또한 향후 환경관련 산업의 기술변화 속도가 빨라지거나 신규기술에 대한 니즈 증가로 인해 당사의 연구개발 인력 및 비용이 급증할 위험이 상존하고 있으며, 이러한 경우에는 당사의 사업에 부정적인 요소로 작용할 수 있습니다.

| 마. 환율 변동에 따른 사업위험 향후 환율의 변동은 현재 시점에서 신뢰성 있게 추정할 수 없으며, 예상치를 초과하는 환율의 변동성 확대로 인하여 외환 관련 손실이 발생할 경우, 당사와 같이 해외에서 사업을 영위하는 업체들의 수익성에 부정적 영향을 미칠 수 있습니다. |

| [ 참고사항] |

| 본 위험요소의 내용은 수출 비중이 높은 사업 특성을 가진 업체의 일반적인 환율 변동 위험을 기재하였으며, 당사에 초점을 둔 환율 변동 관련 손익 변동, 관련 파생상품의 평가, 거래 등에 따른 손익 변동 위험은 '2.회사위험-마.' 부분을 참고하여 주시기 바랍니다. |

| [주요 국가별 영업현황] |

| (단위: 천원) |

| 구분 | 총매출액 | 내부 매출액 | 순매출액 |

| 남아프리카공화국 | 19,569,452 | - | 19,569,452 |

| 대만 | 38,114,180 | (941,550) | 37,172,630 |

| 인도 | 11,240,403 | (2,244,062) | 8,996,341 |

| 태국 | 10,946,205 | - | 10,946,205 |

| 터키 | 3,427,852 | - | 3,427,852 |

| 한국 | 271,767,536 | (24,505,588) | 247,261,948 |

| 기타 | 534,280 | - | 534,280 |

| 계 | 355,599,908 | (27,691,200) | 327,908,708 |

| 자료: 당사 사업보고서 주1) K-IFRS 연결기준 주2) 지역별 정보는 설비가 설치되는 지역을 기준으로 하였습니다. |

당사의 국가별 영업현황을 살펴보면 2020년 기준 순매출액의 약 75.4%가 국내에서 발생하고, 해외 각국에서 약 24.6%가 발생하며 주요 국가는 대만, 남아프리카공화국, 태국 및 인도 등 입니다. 수출 관련 위험이 과반을 넘지 않으나, 당사는 향후 해외 시장을 적극적으로 공략할 계획이며 매출처 다변화를 모색하고 있어 외환 리스크에 노출될 수 있습니다.

당사가 환율변동위험에 노출되는 환포지션의 주요 통화로는 USD, EUR, JPY, GBP, CNY, TWD 등이 있으며, 당사는 환위험 최소화를 위하여 수출입 등의 경상거래 및 예금, 차입 등의 자금거래 시 현지통화로 거래하거나 입금 및 지출 통화를 일치시키는 것을 원칙으로 함으로써 환포지션 발생을 최대한 억제하고 있으며, 환율변동위험 회피 목적의 통화선도계약 역시 체결하고 있습니다. 그러나 예상치 못한 외환 변동성으로 인한 위험을 완전히 통제할 수는 없습니다.

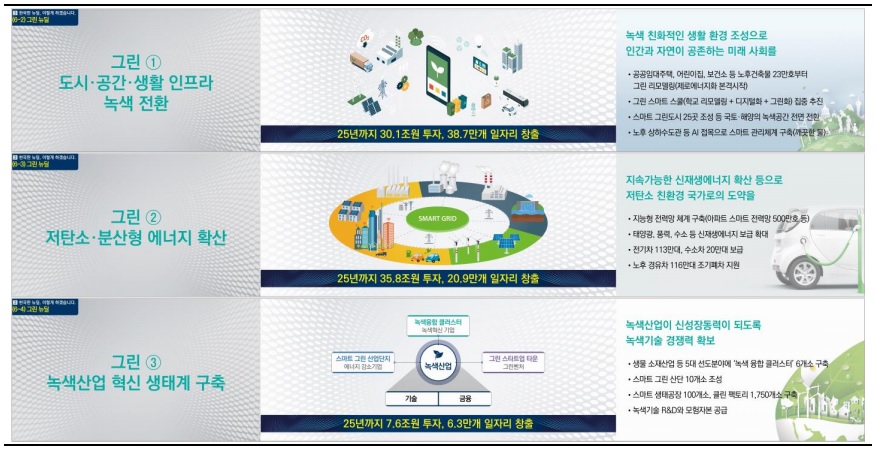

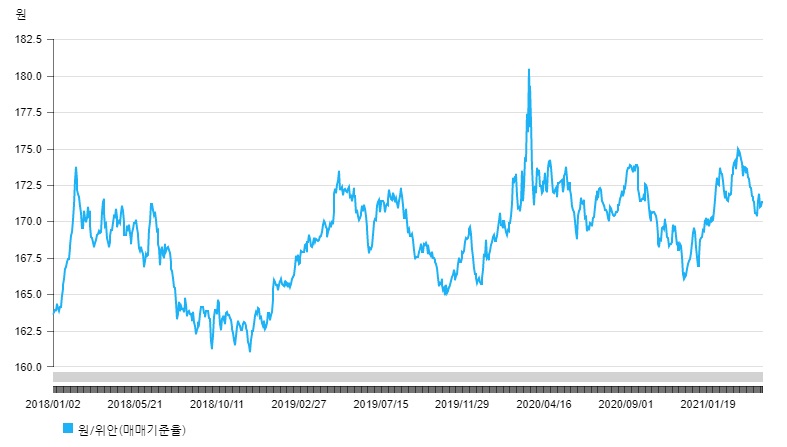

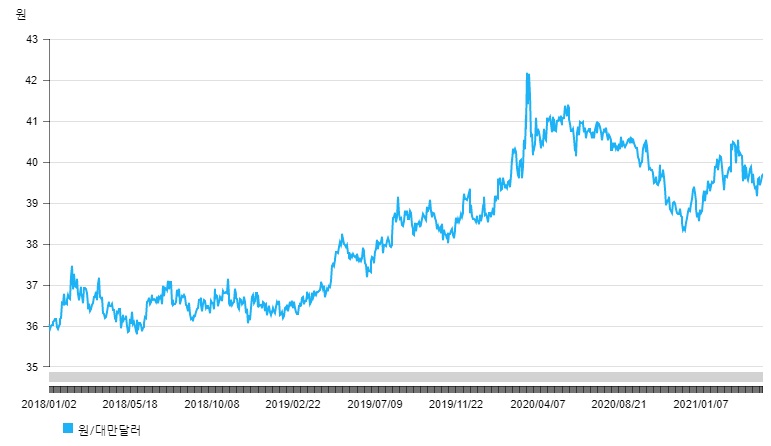

| [주요국 통화의 대원화 환율 추이] |

|

|

주요국통화 대원화환율(1) |

| 자료: 한국은행 경제통계시스템 |

|

|

주요국통화 대원화환율(위안) |

| 자료: 한국은행 경제통계시스템 |

|

|

주요국통화 대원화환율(대만달러) |

| 자료: 한국은행 경제통계시스템 |

한국은행 경제통계시스템에서 달러화, 엔화, 유로화, 파운드 등 주요 통화의 환율 추이를 살펴보면 달러는 경기 회복에 대한 기대에 따라 점진적으로 상승하는 모습입니다. 엔화, 파운드화, 유로화는 각국에서 양적완화를 지속하면서 환율이 하락하는 경향을 보였으나, 2020년말 이후로는 상승 반전 추이를 보이고 있습니다.

특히 달러의 경우 2020년초 미중 무역분쟁 1차 합의 등 원화강세 요소와 코로나19 감염 확산 등에 따른 원화약세 요소가 혼재하며 원/달러환율은 1,160원에서 1,280원까지 상승하며 변동성이 확대되었습니다. 그러나 3월 19일 한미 통화스와프가 체결된 이후 환율은 하향 안정세를 되찾았으며, 1,200원대 초반 박스권에 머물다가 6월 이후 1,100원 후반으로 하락하였습니다. 2020년 하반기부터 미국 대선 이후 민주당 집권 가능성 및 백신개발 기대감에 따른 달러화 약세와 한국 증시 활성화로 인한 원화 강세가 겹치며 2020년말 1,088원/달러를 기록하였습니다. 2021년초에는 원달러 환율은 장기 금리가 기대 인플레이션 상승 및 미국 경제의 회복 기대감을 반영해 상승하기 시작했고, 외국인의 국내 주식 순매도, 개인 투자자들의 해외투자 확대가 달러 수요를 이끌어 4월 23일 기준 1,117원/달러를 기록하였습니다.

이처럼 환율은 각국의 경제상황뿐만 아니라 정책의 영향을 받기 때문에, 향후 환율의 변동은 현재 시점에서 신뢰성 있게 추정할 수 없습니다. 예상치를 초과하는 환율의 변동성 확대로 인하여 외환 관련 손실이 발생할 경우, 당사와 같이 설비를 수출하는 업체들의 수익성에 부정적 영향을 미칠 수 있습니다. 투자자 여러분들께서는 이 점을 반드시 유의하여 주시기 바랍니다.

| 바. 제품 특성에 따른 수익성 악화 위험 당사의 주요 제품인 분진처리설비 및 GAS 처리설비 등은 맞춤설계를 통해 제작되므로 대량생산을 통한 수익성 향상이 어렵습니다. 따라서 제품 가격의 변동성보다는 주로 원재료 가격 변동성에 따라 수익성이 악화될 위험이 있습니다. |

환경산업의 특성 중 하나는 "수요자 요구에 의한 주문생산 방식"입니다. 오염배출 공정 및 오염물질의 발생원마다 오염물질 처리 방식이 상이하므로 공정 및 오염물질에 대한 정확한 분석으로 수요자의 사양서에 따라 맞춤 설계(Custom-made)를 해야 합니다.

"사업위험-나."에서 언급했듯, 당사의 분진처리설비 및 가스처리설비 부문은 연결기준 매출액 비중 2020년 약 68.2%, 2019년 약 75.5%를 기록하는 등 당사 매출의 대부분을 차지하고 있습니다. 분진처리설비(전기집진기, 여과집진기 등) 및 가스처리설비(배연탈황설비, 선박탈황선비 등)는 모두 수요자 사양서에 따라 맞춤 설계되는 제품입니다.

따라서 당사의 제품은 계약금액과 제작에 필요한 용량(size)이 일정하게 비례하지 않고 고객의 주문에 따라 크기와 용량이 다양하므로, 일반적인 제조업의 특성인 대량생산을 통한 수익성 향상은 어려울 수 있습니다. 투자자께서는 당사 제품의 특성에 따라 대량생산이 힘들어 수익성 향상에 제한이 있음을 인지하시고, 투자에 임하시기 바랍니다.

| 사. 원재료 가격 변동성에 따른 사업 위험 당사와 같은 설비 제작업체의 경우 발주처와 원자재 조달업체 사이에서 교섭력이 상대적으로 약한 특성이 있기 때문에, 향후 원재료 가격의 상승세가 유지될 경우에는 원가 상승 및 원자재 확보의 어려움이 생길 수 있으며, 원가 상승분이 제품 납품 단가에 반영되지 않을 경우 저가 수주의 원인이 되어 수익성이 악화될 여지가 있습니다. |

당사 제품 제작에 소요되는 주요 원재료는 PLATE, H BEAM 등의 철강 종류 입니다. 2020년 하반기 이후 각국 경기부양책 및 코로나19 백신 접종확대로 인한 글로벌 철강경기 회복에 따라 철광재 가격이 상승하는 추세가 지속되고 있습니다.

| [철광석 가격 추이] |

|

|

철광석 가격 추이 |

| 자료: 산업통산자원부 원자재가격정보 주) 중국 칭다오항(수입가 CFR) 기준 |

전세계 철강 가격은 중국의 고도성장에 따른 철강 수요 급증에 힘입어 높은 속도로 성장하였으며 이에 따라 신규 생산설비 투자 및 철강생산량도 함께 증가하였습니다. 중국의 적극적인 정부 보조금과 투자 지원정책에 의해 2015년 이후 세계 조강 생산량이 꾸준히 상승세를 유지하고 있습니다. 뿐만 아니라 미중 무역분쟁 심화 이후 환경 보호보다는 경기회복을 우선하는 정책이 재현됨에 따라 2019년 들어 철강 생산량 증가세는 오히려 가속화되고 있습니다.

| [세계 조강 생산량 추이] |

| (단위: Mt) |

| 구 분 | 2010년 | 2011년 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 |

| 세 계 | 1,435 | 1,540 | 1,562 | 1,652 | 1,674 | 1,625 | 1,633 | 1,736 | 1,825 | 1,875 |

| 한 국 | 59 | 69 | 69 | 66 | 72 | 70 | 69 | 71 | 72 | 71 |

| 자료: 세계철강협회(WSA) |

현재 전반적 철강 제품 가격은 중국을 중심으로 하는 신흥개도국의 철강 수요 증가로 인해 상승세를 유지하고 있습니다. 특히 백신보급에 따른 코로나19 진정, 경기부양책 효과 및 수요산업 활동 본격 재개로 인해 철강재 수요가 증가하고 있는 점은 최근 철강재 가격 상승을 이끌고 있습니다. 철강재 가격이 이처럼 현재와 같이 꾸준히 상승할 경우, 당사와 같은 설비 제작업체의 원가 절감 측면에 부정적 영향을 줄 수 있습니다. 당사 주요 원재료 및 최근 3년간 가격변동추이는 다음과 같습니다.

| [당사 주요 원재료 등 현황 및 가격변동추이] |

| (단위: 원) |

| 구분 | 2020년말 | 2019년말 | 2018년말 |

| PLATE(6T기준) |

760 |

730 | 710 |

| H BEAM(150*150 기준) |

830 |

820 | 760 |

| CHANNEL(100*50 기준) |

780 |

785 | 750 |

| SUS PLATE(316L 기준) |

- |

- | 2,500 |

| ANGLE(75*75기준) |

780 |

785 | 750 |

| 평철 |

780 |

785 | 750 |

| ROUND BAR(마환봉50Φ기준) |

1,500 |

1,450 | 1,350 |

| PIPE(25A SGP 기준 m당) |

2,060 |

2,170 | 2,070 |

| 자료: 당사 사업보고서 |

제조업·건설 활동 정상화로 인한 세계 철강수요 증가 및 철강재 가격 상승에 따라 당사의 주요 원재료들 역시 가격이 상승하는 추세입니다. 당사와 같은 설비 제작업체의 경우 발주처와 원자재 조달업체의 사이에서 교섭력이 상대적으로 약한 특성을 가지고 있기 때문에, 향후 원재료 가격의 상승세가 유지될 경우에는 원가 상승 및 원자재 확보의 어려움이 생길 수 있습니다. 또한 원가 상승분이 제품 납품 단가에 반영되지 않을 경우 이는 또 하나의 저가 수주의 원인이 될 수 있어, 수익성이 악화될 수 있는 위험이 존재합니다. 투자자 여러분들께서는 이 점을 반드시 유의하여 주시기 바랍니다.

2. 회사위험

|

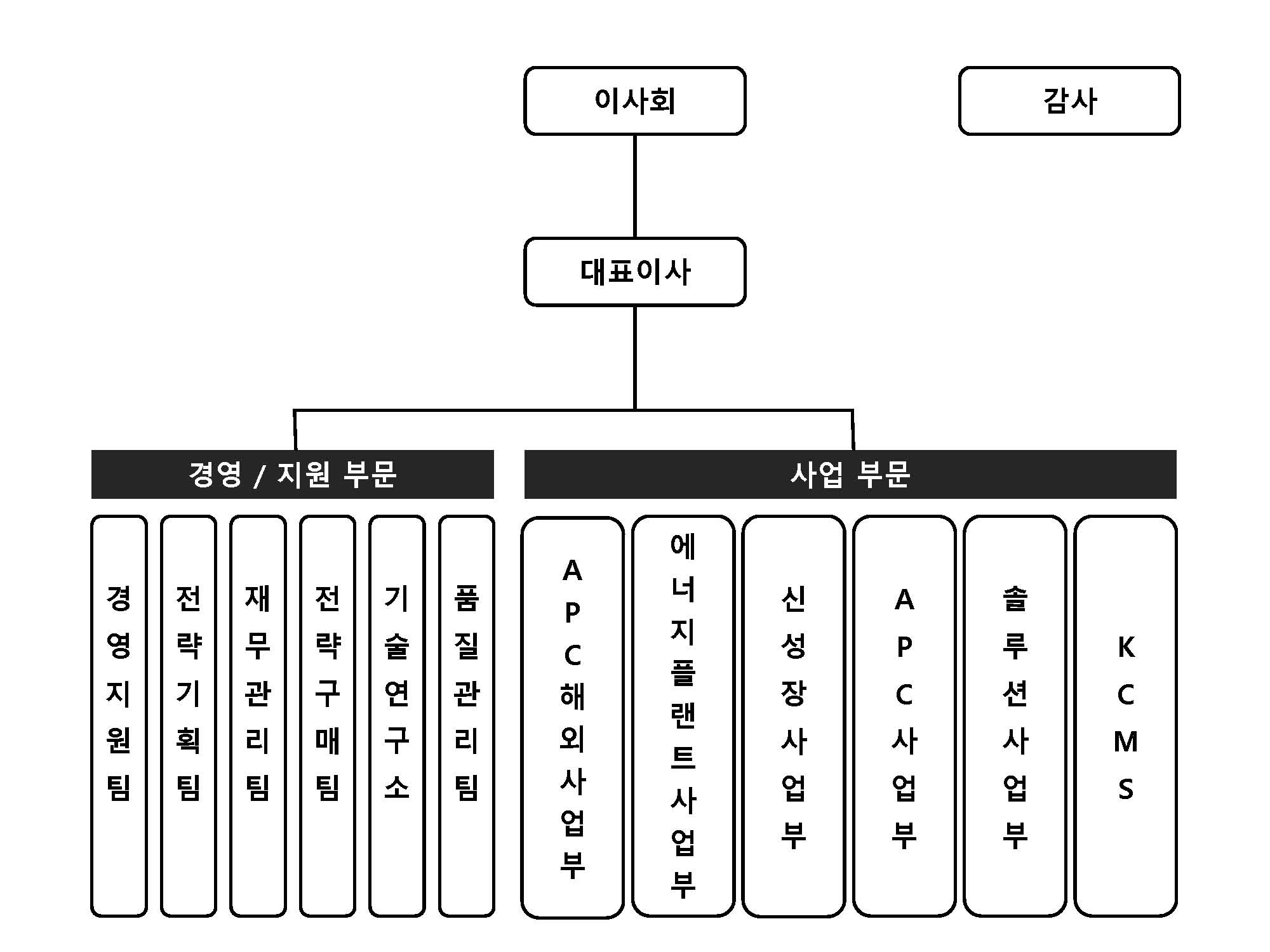

가. 사업포트폴리오 관련 위험 |

당사는 환경플랜트 사업부문, 신재생에너지 사업부문 총 2개의 사업부문을 영위하고 있습니다. 당사 손익에서 대부분을 차지하고 있는 환경플랜트 사업부문은 발전소, 제철소, 시멘트 공장 등에서 발생하는 미세먼지를 포집, 제거하는 장치인 전기집진기를 생산하는 분진처리 부문과 화석연료를 사용하는 시설에서 발생하는 오염물질인 황/질소산화물을 제거하는 설비를 생산중인 GAS처리설비 사업부문, 석탄발전소에서 석탄을 연소시키고 남은 물질인 석탄회를 처리하는 회처리설비 부문으로 구성되어 있습니다.

또한 신재생에너지 사업부문에서 당사는 남아프리카공화국 응도와나의 바이오메스 발전사업(30MW), 창원에너텍 잉여스팀 발전 사업(2.75MW) 수주 및 운영을 통해 신재생에너지 사업분야에서 경쟁력을 확보해 나가고 있습니다. 사업부문별 상세 내역은 다음과 같습니다.

| [사업부문별 사업의 내용] |

| 구분 | 종류 | 설명 | |

|---|---|---|---|

| 환경 플랜트 사업 부문 |

분진처리설비 | 전기집진기 | 직류고전압에 의해 코로나를 발생시켜 가스중의 입자를 대전시켜서 이 대전된 입자를 정전기력에 의해 가스와 분리하는 전기집진방식을 이용한 분진제거설비 |

| 여과집진기 | 다양한 재질의 Filter Bag를 적용하여 배출가스에 포함되는 유해입자와 각종 입자를 제거하는 설비 | ||

| 정전여과포집진기 | 정전기력을 이용하여 기존의 여과포(Filter Bag) 집진장치의 문제점인 압력 손실 증가문제를 해결한 집진설비 | ||

| 터널/지하공간용 ESP | 터널 및 지하공간의 미세먼지와 공기를 깨끗이 정화할 수 있는 집진장치 | ||

| 세정집진기 | 배기가스로부터 배출되는 분진뿐만 아니라 SO2, HCI, H2S, 악취, 휘발성물질(VOC) Submicro분진, fumes, 유기물과 Nox 등과 같은 유독한 가스들을 제거하는 설비 | ||

| 원심분리식 집진장치 | 원심력을 이용하여 배기가스 중의 입자상 물질을 분리하여 처리하는 장치 | ||

| 가스처리설비 | 배연탈황설비 | 매연/배기가스 속에 함유된 황산화물(주로 이산화황)을 제거하는 설비 | |

| 선박탈황설비 | 기존 육상 탈황설비와 다른 선박에 적용할 수 있는 탈황설비이며, Open loop(해수사용) 와 Close loop(약품사용) 구성되어 있고 운전 상황에 맞게 적용 시킬수 있는 장치 |

||

| VOCs 제거설비 | VOCs(Volatile Organic Compounds, 휘발성 유기화합물)를 제거하는 설비이며, 주로 직접연소법, 촉매 산화법, 플라즈마 산화법 , 흡착법을 이용하여 벤젠 톨루엔 자일렌 및 악취를 제거할수 있는 설비 | ||

| 배연탈질설비 | 매연/배기가스 속에 함유된 질소산화물을 제거하는 설비 | ||

| 유해가스 처리설비 | (1) GSA 설비, (2) Rotay Atomizer System, (3) Atomizing Spray Dryer System | ||

| 소결가스용 건식가스 처리설비(DISEC) |

Dry-based Sintering Emission Control의 약자로서, Main Blower 후단에 위치하며 탈황기능을 가진 분말을 이용한 건식 탈황설비와 선택적 촉매환원법(SCR)기술을 이용한 탈질설비로 구성 | ||

| 회처리설비 | 석탄발전소에서 석탄을 연소시키고 남은 석탄회(Ash)를 처리하는 설비 | ||

| 신재생에너지 사업부문 |

산업설비제조/기타 | Dampers, 열교환기, 압력용기, CVD Reactor 기타 | |

| 태양광발전설비 | 태양광발전솔루션 기술을 바탕으로 주택용 소형발전에서 MW급 상업용 발전시스템까지 고객 이익을 극대화하는 태양광발전 시스템 | ||

| 바이오매스 | 지구온난화 방지 대책의 일환으로써 석탄 등의 화석연료를 대체할 수 있는 에너지원, 특히 목재, 농작물, 식물 등의 바이오매스를 재생에너지원으로 이용하여 이로부터 열 및 전기에너지를 생산하는 기술 | ||

| 자료: 당사 사업보고서 |

상기 2개 사업부문은 환경산업이라는 공통적 특성을 가지고 있으며, Environmental Business International(이하 EBI)에 의하면, 세계 환경시장은 2000년 5,440억 달러에서 2010년 7,967억 달러로 10년간 연평균 약 4.65%씩 증가하였으며, 2011년에서 2020년 까지 연평균 성장률이 약간 둔화되어 약 3.2%씩 증가하여 2020년에는 세계 환경시장이 약 1조 917억 달러에 이를 것으로 전망하고 있습니다.

또한 최근 신환경규제 및 정책 도입으로 화관법, 화평법 등 화학물질 관리제도 도입에 따른 화학 안전산업 및 시험분석시장이 확대 될 것으로 전망하고 있으며, 통합법 시행에 따른 환경 컨설팅 시장이 성장 할 것으로 예상하고 있습니다. 대외적으로는 개도국의 환경산업이 급성장(6~10%) 하는 등 해외시장이 지속적으로 성장 할 것이라고 전망됩니다. 환경산업의 주요 특성은 다음과 같습니다.

| [환경산업시장 특성] |

| 구 분 | 내 용 |

|---|---|

| 종합과학 기술산업 | 공해를 발생시키는 요소들이 다양하고 복합적이기 때문에 이러한 복잡하고 다양한 공해요인들을 해소하기 위해서 환경산업은 플랜트엔지니어링 등을 포함하는 종합과학기술을 필요로 하는 복합산업의 특성을 지니고 있습니다. 물리학, 화학, 수학, 미생물학등의 기초과학을 기반으로 화공, 토목, 전기, 전자등 응용과학이 동원되는 종합과학적 특성을 갖고 있습니다. |

| 공공재적 특성 | 환경산업은 공동복지(common welfare)를 위한 사회간접자본의 성격이 강해 공공재적 특성을 지니고 있으며, 환경상품 및 서비스에 대한 수요는 정부의 환경정책 또는 NGO활동 등 시장 외적인 요소에 의해 주로 발생하기 때문에 환경산업의 시장은 인위적으로 창출되는 경향이 높다고 할 수 있습니다. |

| 법적·제도적 영향 | 민간기업에 의한 오염방지시설 설치 동기는 법적·제도적 영향을 받습니다. 즉 어떠한 오염물질에 대한 배출허용 기준치를 정부가 정했을 경우, 기업체는 비용부담으로 인해 최소한의 기준치만 지키려고 할 것이며, 자발적으로 고도의 오염방지 처리를 하여 오염 물질 배출을 극소화 하려고는 하지 않을 것입니다. |

| 수요자 요구에 의한 주문생산 방식 |

오염배출 공정 및 오염물질의 발생원마다 오염물질 처리 방식이 상이하므로 공정 및 오염물질에 대한 정확한 분석으로 수요자의 사양서에 따라 맞춤 설계(Custom-made)를 해야합니다. |

| 기술 중시형 복합 산업 | 환경오염 유발요인이 다양하고 복합적이므로 종합적 접근이 필요하며 단위제품으로 인해 환경오염이 발생하는 것보다 공정상 환경오염이 발생하는 경우가 많으므로 공정기술 개선이 중요합니다. |

| Turn-key Base 시공 | 환경산업은 시공비가 전체 공사비의 35-40% 정도로 높은 비중을 차지하므로 수요자는 성능을 보장받기 위하여 전체공정을 일괄 발주하는 것을 선호하고 있으며 수요자가 요구하는 성능을 만족시키기 위해서는 충분한 경험과 기술을 보유하고 있는 전문업체만이 시장을 확보할 수 있습니다. |

| 선진국형 산업 | 소득수준의 향상에 따라 삶의 질 개선에 대한 욕구가 증가하여 환경산업 발전 요인으로 작용하며 1인당 국민소득이 1만불 이상인 국가에서 본격적으로 성장하는 산업입니다. |

당사 매출의 대부분이 환경플랜트 부문에서 발생하고 있으며, 신재생에너지 사업부문의 매출액은 대부분 지분법 이익으로 인식하고 있습니다. 이에 당사 매출액의 경우 2020년 기준 100% 환경플랜트 사업부문에서 발생하고 있습니다.

| [당사 사업부문별 매출액 추이] |

| (단위: 백만원) |

|

품목 |

2020년도 | 2019년도 | 2018년도 | 2017년도 | ||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 환경플랜트 사업부문 | 327,909 | 100.00% | 300,482 | 99.98% | 182,044 | 100.00% | 154,477 | 91.69% |

| 신재생에너지 사업부문 | 0 | 0.00% | 70 | 0.02% | 0 | 0.00% | 13,993 | 8.31% |

| 합계 | 327,909 | 100.00% | 300,552 | 100.00% | 182,044 | 100.00% | 168,470 | 100.00% |

| 자료: 당사 사업보고서 |

당사의 순이익 부문 또한 영업이익과 마찬가지로 환경플랜트 사업부문의 순이익의 변동이 순이익 변동에 큰 영향을 끼칩니다. 2019년의 경우, 환경플랜트 사업부문에서 약 2억원의 순이익을 기록하였지만, 2020년 약 644억원의 순손실을 기록하며, 당사의 순이익 또한 639억원의 순손실을 기록하였습니다.

| [당사 사업부문별 당기순이익 추이] |

| (단위: 백만원) |

|

품목 |

2020년도 | 2019년도 | 2018년도 | 2017년도 | ||||

|---|---|---|---|---|---|---|---|---|

| 순이익 | 비율 | 순이익 | 비율 | 순이익 | 비율 | 순이익 | 비율 | |

| 환경플랜트 사업부문 | (64,378) | - | 191 | 28.37% | 1,585 | 72.11% | 6,610 | 95.98% |

| 신재생에너지 사업부문 | 467 | - | 483 | 71.63% | 613 | 27.89% | 277 | 4.02% |

| 합계 | (63,911) | - | 674 | 100.00% | 2,199 | 100.00% | 6,887 | 100.00% |

| 자료: 당사 사업보고서 |

당사의 주력사업인 대기오염방지 환경플랜트 제작은 1973년부터 48년간 국내외 유수의 기업들과 경쟁하면서 고객에 대한 신뢰와 기술력확보를 통해 레퍼런스를 획득하고자 노력하였습니다. 이에 시장점유율 등 제품별 각 업체의 공사실적이나 국내 시장점유율은 최근 발표된 자료는 없으나, 당사 자체적으로 집계한 시장점유율의 경우 전기집진기 70~80%, 배연탈황설비 30~35%, 배연탈질설비 25-30% 수준인 것으로 파악됩니다.

그러나 환경플랜트 사업 특성상, 전방 산업(원전, 석탄화력발전소 등) 업황에 큰 영향을 받습니다. 정부는 제9차 전력수급계획에 따라, 원전, 석탄화력발전소는 단계적으로 줄여나가고, 신재생에너지를 중심으로 친환경 에너지를 대폭 확대하겠다고 공언하였으며, 노후석탄발전소 10기를 2022년까지 폐지하고, 당진에코파워 등 석탄 6기는 LNG로 연료 전환하는 석탄화력 감축 계획도 마련하였습니다. 이에 따라 대기환경시장 수요가 감소될 것이라는 예측도 나오고 있습니다.

따라서 대부분의 매출이 환경플랜트에서 발생하는 당사의 포트폴리오는 이러한 정책 변화 및 전방 산업의 업황에 큰 영향을 받을 가능성이 높으며, 이에 당사는 신재생에너지 사업부문 등 포트폴리오 다각화를 위해 노력하고 있습니다. 투자자께서는 이러한 사업 포트폴리오 편중으로 인해 향후 당사의 수익성 및 재무안정성이 영향을 받을 수 있음을 유의하시기 바랍니다.

|

나. 2020년 영업손실 발생 및 영업손실 지속 위험 당사의 매출액은 2017년부터 현재까지 증가하는 추세이며 2020년 매출액은 2019년의 3,006억원 대비 9.1% 증가한 3,279억원이나, 영업이익의 경우 2019년 85억원에서 2020년 -447억으로 적자전환 하였습니다. 주된 이유로는 고성하이화력 탈황설비 및 강릉안인화력 탈황설비 등 수주규모가 큰 프로젝트의 매출을 인식하였으나, 해당 프로젝트의 경우 프로젝트의 손익을 지분율에 따라 배분하는 공동이행방식 컨소시엄으로 수행함에 따라, 공사기간중 하도업체의 부도 및 2020년 8월중 침수피해 등으로 인한 손실분이 2020년 4분기에 반영되었기 때문입니다. 당기순이익의 경우, 2017년 69억원을 기록하였으나, 이후 지속적으로 감소하여 2019년 7억원, 2020년은 적자전환하여 631억원의 당기순손실을 기록하였습니다. 주된 이유로는 남아공프로젝트 Ngodwana 25MW Biomass Power Plant에서 컨소시엄 상대방이 상장폐지 및 법정관리 예정으로 당사가 상대방분 공사를 인수하여 원가율이 증가하였고, 또한 공사기간의 증가를 초래하여 공사 지연에 따른 지체보상금 해당액이 기타손실에 반영되었기 때문입니다. 환경플랜트 산업의 특성상 건설 과정에서 설계 변경시 예상치 못한 추가 비용이 발생할 수 있으며, 계약상 완공 이전에 공사 비용이 우선적으로 투입되고, 적시에 회수하지 못할 가능성이 존재합니다. 예상치 못한 공사의 지연 혹은 대규모 공사 과정에서의 공기지연 등은 향후 당사의 수익성에 부정적인 영향을 끼칠 수 있으며, 지속적인 영업손실은 당사의 재무안정성에 부정적인 영향을 미칠 수 있음을 투자자께서는 반드시 유의하시기 바랍니다. |

당사의 매출액은 2017년부터 현재까지 증가하는 추세이며 2020년 매출액은 2019년의 3,006억원 대비 9.1% 증가한 3,279억원이나, 영업이익의 경우 2019년 85억원에서 2020년 -447억으로 적자전환 하였습니다. 주된 이유로는 고성하이화력 탈황설비 및 강릉안인화력 탈황설비 등 수주규모가 큰 프로젝트의 매출을 인식하였으나, 해당 프로젝트의 경우 프로젝트의 손익을 지분율에 따라 배분하는 공동이행방식 컨소시엄으로 수행함에 따라, 공사기간중 하도업체의 부도 및 2020년 8월중 침수피해 등으로 인한 손실분이 2020년 4분기에 반영되었기 때문입니다.

또한 당기순이익의 경우, 2017년 69억원을 기록하였으나, 이후 지속적으로 감소하여 2019년 7억원, 2020년은 적자전환하여 631억원의 당기순손실을 기록하였습니다.

주된 이유로는 남아공프로젝트 Ngodwana 25MW Biomass Power Plant에서 컨소시엄 상대방이 상장폐지 및 법정관리 예정으로 당사가 상대방분 공사를 인수하여 원가율이 증가하였고, 또한 공사기간의 증가를 초래하여 공사 지연에 따른 지체보상금 해당액이 기타손실에 반영되었기 때문입니다. 당사의 수익성 추이는 하기 표와 같습니다.

|

[수익성 추이(연결 기준)] |

|

(단위: 백만원) |

|

구분 |

2020년 |

2019년 |

2018년 |

2017년 |

|---|---|---|---|---|

|

매출액 |

327,909 | 300,552 | 182,044 | 168,470 |

|

매출원가 |

342,830 | 265,506 | 159,009 | 146,459 |

|

매출총이익 |

(14,922) | 35,046 | 23,035 | 22,012 |

|

판매비와관리비 |

29,772 | 26,541 | 19,294 | 18,551 |

|

영업이익(손실) |

(44,694) | 8,505 | 3,741 | 3,461 |

|

기타수익 |

13,218 | 9,747 | 8,911 | 12,930 |

|

기타손실 |

30,573 | 17,287 | 5,945 | 8,999 |

| 법인세비용 차감전 순이익 | (63,093) | 1,086 | 2,697 | 9,331 |

| 법인세비용 | 818 | 412 | 498 | 2,444 |

|

당기순이익(손실) |

(63,911) | 674 | 2,199 | 6,887 |

|

자료: 당사 사업보고서 |

매출원가 및 판관비 증가의 가장 큰 원인은 외주가공비/외주비 증가, 급여/상여/임금 증가 및 기타비용의 증가입니다. 외주용역이 증가하며 외주비가 전년 대비 41.0% 증가한 1,297억원을 기록하였으며, 최저임금 인상 등으로 급여/상여/임금 항목 또한 전년 대비 18.0% 증가한 308억원을 기록하였습니다. 또한 남아프리카의 Ngodwana 25MW Biomass Power Plant 공사 관련 공사지연에 따른 배상 예상액을 충당부채 설정함에 따라 기타비용 또한 전년 대비 135.8% 증가한 224억원을 기록하였습니다. 매출원가 및 판관비 상세 내역은 하기 표와 같습니다.

| [비용의 성격별 배분] |

| (단위: 백만원) |

| 구분 | 2020년 | 2019년 | ||||

|---|---|---|---|---|---|---|

| 매출원가 | 판매비와관리비 | 계 | 매출원가 | 판매비와관리비 | 계 | |

| 원재료의변동 등 | 154,764 | - | 154,764 | 134,569 | - | 134,569 |

| 외주가공비/외주비 | 128,678 | 994 | 129,672 | 90,460 | 1,514 | 91,973 |

| 급여/상여/임금 | 21,749 | 9,069 | 30,817 | 18,120 | 7,933 | 26,054 |

| 퇴직급여 | 1,924 | 911 | 2,836 | 1,529 | 975 | 2,503 |

| 경상연구개발비 | 83 | 1,011 | 1,094 | - | 1,107 | 1,107 |

| 복리후생비 | 2,227 | 1,195 | 3,422 | 1,846 | 1,366 | 3,212 |

| 여비교통비 | 2,616 | 440 | 3,055 | 2,623 | 1,057 | 3,680 |

| 세금과공과 | 732 | 341 | 1,073 | 627 | 368 | 995 |

| 소모품비 | 1,600 | 161 | 1,761 | 1,285 | 277 | 1,563 |

| 운반비 | 2,157 | 15 | 2,172 | 2,582 | 16 | 2,598 |

| 지급수수료 | 915 | 10,754 | 11,669 | 650 | 7,210 | 7,860 |

| 지급임차료 | 2,359 | 372 | 2,730 | 1,092 | 315 | 1,407 |

| 수도광열비 | 286 | 38 | 324 | 207 | 26 | 234 |

| 접대비 | 19 | 473 | 492 | 28 | 606 | 634 |

| 감가상각비 | 769 | 1,620 | 2,389 | 912 | 1,506 | 2,418 |

| 무형자산상각비 | 3 | 784 | 787 | 18 | 763 | 781 |

| 보험료 | 1,008 | 108 | 1,116 | 852 | 83 | 935 |

| 기타비용(*) | 20,944 | 1,486 | 22,429 | 8,106 | 1,419 | 9,525 |

| 계 | 342,830 | 29,772 | 372,602 | 265,506 | 26,541 | 292,047 |

| 자료: 당사 사업보고서 주) 기타비용에는 하자보수충당부채 및 공사손실충당부채 환입액이 포함되어 있습니다. |

상기에서 언급한 바와 같이, 2020년 당사 영업손실의 주된 원인은 수주 규모가 큰 프로젝트에서 손실이 집중적으로 발생하였기 때문입니다. 손실을 인식한 주요 프로젝트( 고성하이화력 1,2호기 탈황설비, 강릉안인화력 1,2호기 탈황설비, Ngodwana 25MW Biomass Power Plant)의 경우 2020년 기준 공사 진행률은 각각 92.03%, 20.68%, 70.49%이며, 2019년까지는 설계 및 엔지니어링 수행건에서 이익이 발생하였지만, 2020년 토목 설치 공사수행이 진척되며 실행예산이 급증하였습니다. 당사는 향후 예상되는 손실을 2020년 공사손실충당 등으로 반영하였으며, 남아공프로젝트의 경우 현지 코로나19 여파로 인한 공기지연에 따라 예상되는 비용 증가분을 당기순이익에 선반영하였지만, 추후 추가적인 공사 지연 및 예상치 못한 비용이 발생할 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다.

| [전기 매출액의 5% 이상 계약의 미청구채권 및 공사미수금] | ||

| (단위: 백만원) | ||

| 계약명 | 계약일 | 기한(주1) | 진행률 | 미청구채권 | 공사미수금 | ||

|---|---|---|---|---|---|---|---|

| 총액 | 손상차손 누계액 |

총액 | 대손충당금 (주2) |

||||

| ESP Package for Meja Thermal Power PJT | 2012-05-02 | 2019-03-31 | 98.99 | 1,143 | - | 2,804 | 185 |

| ESP Package for Farakka STPP PJT | 2013-11-14 | 2020-05-31 | 96.91 | 361 | - | 1,580 | 449 |

| Long Phu 1 Thermal Power Plant 집진설비 | 2016-05-09 | 2019-02-28 | 76.78 | 2,737 | - | 1,701 | 121 |

| ESP for Harduaganj Themal Power Station Extn. Ⅱ (1x660MW) |

2017-03-23 | 2020-01-07 | 93.23 | - | - | 2,044 | 134 |

| 대구염색산업단지 열병합발전소 환경설비 및 관련시설공사 | 2014-05-23 | 2017-12-31 | 97.90 | 2,762 | 654 | - | - |

| FGD for Seytomer Project | 2015-09-18 | 2019-09-01 | 95.24 | - | - | 5,184 | 320 |

| Long Phu 1 Thermal Power Plant 탈황설비 | 2016-07-29 | 2019-07-10 | 52.36 | 16,755 | - | 204 | 15 |

| 고성하이화력 1,2호기 탈황설비 | 2017-06-20 | 2021-04-30 | 92.03 | 854 | - | 498 | 1 |

| 당진 1,2소결 배가스청정설비 신규제작 | 2017-11-09 | 2019-08-31 | 100.00 | - | - | - | - |

| 신서천화력 전기집진기 구매 | 2018-04-04 | 2020-02-28 | 89.99 | - | - | 2,143 | 58 |

| Ngodwana 25MW Biomass Power Plant | 2018-04-24 | 2020-10-24 | 70.49 | 4,660 | - | 1 | - |

| 강릉안인화력 1,2호기 탈황설비 | 2018-09-14 | 2023-09-15 | 20.68 | - | - | 5,993 | 11 |

| 강릉안인화력 1,2호기 전기집진기 | 2018-12-01 | 2023-09-15 | 16.44 | 1,586 | - | 981 | 2 |

| (포항) 2~4소결 NOx 제거 설비 신설_SCR 설비 | 2018-12-19 | 2020-05-31 | 97.62 | - | - | 3,564 | 28 |

| 당진 3소결 배가스 청정설비 신규제작 | 2018-12-28 | 2021-01-15 | 96.00 | - | - | - | - |

| Chung Tai Industrial Waste Incinerator Project | 2019-03-01 | 2021-06-30 | 87.19 | - | - | - | - |

| NPC ML.Industrial Incinerator Project | 2019-06-03 | 2022-06-02 | 63.14 | 3,376 | - | - | - |

| (포항) 3,4소결 공정집진기 1,2,3 Chamber 성능복원 | 2019-11-20 | 2022-09-30 | 52.71 | - | - | - | - |

| Van Phong 1 TPP (2x660MW) ESP & AHS | 2019-11-21 | 2021-12-23 | 1.18 | - | - | - | - |

| ESP System Supply for Khurja Power Project(2x660) | 2020-08-27 | 2024-03-28 | 0 | - | - | 34 | 0 |

| KCES 창원 사업부 소각시설 교체 공사 | 2020-09-28 | 2022-01-31 | 10.04 | - | - | - | - |

| Jawa9,10 프로젝트 ESP | 2020-11-26 | 2023-06-30 | 0.01 | - | - | - | - |

| Up-gradation of ESP & Associated System of 210MW X 3 Units at WBPDCL, Kolaghat Thermal Power Station | 2017-03-22 | 2020-02-21 | 49.62 | 975 | - | - | - |

| 계 | 35,209 | 654 | 26,730 | 1,323 | |||

| (주1) 최종 계약서상 기재된 일자로 실제 프로젝트의 진행상황과는 차이가 있을 수 있습니다. (주2) 기준서 제1109호에 따른 기대신용손실모형을 적용하여 증가된 금액을 포함하고 있습니다. |

당사 내부 집계 결과, 상기에서 언급한 대형 공사의 경우, 향후 예상되는 손실을 보수적으로 2020년상 재무제표에 반영하여 향후 추가적인 대규모 손실 발생 가능성은 제한적일 것으로 예상됩니다. 하지만, 환경플랜트 산업의 특성상 건설 과정에서 설계 변경시 예상치 못한 추가 비용이 발생할 수 있으며, 계약상 완공 이전에 공사 비용이 우선적으로 투입되고, 적시에 회수하지 못할 가능성이 존재합니다. 예상치 못한 공사의 지연 혹은 대규모 공사 과정에서의 공기지연 등은 향후 당사의 수익성에 부정적인 영향을 끼칠 수 있으며, 지속적인 영업손실은 당사의 재무안정성에 부정적인 영향을 미칠 수 있음을 투자자께서는 반드시 유의하시기 바랍니다.

| 다. 매출 및 수익성 관련 위험 당사의 2020년 영업이익 및 당기순이익은 각각 -446억원, -639억원으로 전년 대비 모두 적자 전환하였습니다. 이는 당사가 공동이행조건으로 참여한 대규모 프로젝트(고성, 강릉 탈황설비 등)에서 실행예산이 급증하였기 때문입니다. 당사의 매출원가 및 판관비의 경우 매출액 추이와 밀접하게 연동되어 있습니다. 당사의 수주잔고 및 신규수주 규모를 볼 때, 당사 매출액이 단기간내에 급감할 가능성은 제한적일 것으로 예상됩니다. 하지만 2020년과 같이 대규모 프로젝트에서 예상치 못한 손실이나 비용 발생시, 당사 실적에 미치는 영향이 매우 크며, 이는 당사의 수익성 악화에 직접적인 원인이 되니 투자자께서는 이 점 유의하시기 바랍니다. |

당사의 2020년도 매출액은 3,279억원을 기록하며 직전 연도 대비 9.1%증가하였으습니다. 매출액 성장의 주된 요인은 2017년 이후 국내외 환경플랜트 주문제작 분야에서 업계 수위의 수주 점유율을 확보하였기 때문입니다. 수주 후 매출은 각 프로젝트별 설치 Site의 공사 일정에 따라 다르나, 보통 수주 진행 과정에서 매출 인식이 진행되므로 수주 실적 향상은 매출 실적 향상과 밀접한 연관성이 존재합니다.

한편, 당사의 2020년 영업이익 및 당기순이익은 각각 -446억원, -639억원으로 전년 대비 모두 적자 전환하였습니다. 이는 당사가 공동이행조건으로 참여한 대규모 프로젝트(고성, 강릉 탈황설비 등)에서 실행예산이 급증하였기 때문입니다.

| [영업수익성 추이] |

| (단위: 백만원, %) |

| 구분 | 2020년 | 2019년 | 2018년 | 2017년 |

|---|---|---|---|---|

| 매출액 | 327,909 | 300,552 | 182,044 | 168,470 |

| 매출원가 | 342,830 | 265,506 | 159,009 | 146,459 |

| 매출총이익 | (14,922) | 35,046 | 23,035 | 22,012 |

| 판매비와관리비 | 29,772 | 26,541 | 19,294 | 18,551 |

| 영업이익 | (44,694) | 8,505 | 3,741 | 3,461 |

| 영업이익률 | -13.63% | 2.83% | 2.06% | 2.05% |

| 당기순이익 | (63,911) | 674 | 2,199 | 6,887 |

| 당기순이익률 | -19.49% | 0.22% | 1.21% | 4.09% |

| 자료 : 당사 사업보고서 |

한편, 당사의 장래 매출을 나타내는 지표인 수주잔고를 살펴보면 2020년 기준 수주 잔고 합계는 원화 기준 약 2,289억원이며, 외화 합산시 약 3,652억원 수주입니다. 이는 2020년말 연간 매출액인 3,006억원의 약 121.5% 수준이며, 품목별로는 분진처리설비 1,671억원, GAS처리설비 1,332억원, 기타 649억원 수준입니다. 당사의 2020년 기준 수주잔고는 다음과 같습니다.

| [수주잔고 현황 추이] |

| (원화단위: 천원,외화단위 : USD등) |

| 구분(*) | 기초계약잔액 | 당기 신규/변경계약액 | 당기 공사수익 | 당기말(2020.12.31) 계약잔액 |

|---|---|---|---|---|

| KRW | 369,112,727.00 | 117,348,800.00 | 257,523,029.00 | 228,938,498.00 |

| USD | 119,451,588.98 | 3,972,275.83 | 39,721,156.61 | 83,702,708.20 |

| EUR | 141,010.98 | 1,094,688.71 | 1,142,513.74 | 93,185.95 |

| INR | 1,313,870,644.94 | 1,947,721,674.50 | 505,566,530.92 | 2,756,025,788.52 |

| JPY | 12,215,312.42 | 11,991,035.00 | 21,146,457.87 | 3,059,889.55 |

| ZAR | 64,598,894.01 | 181,246,114.43 | 147,840,614.67 | 98,004,393.77 |

| TWD | 208,788,470.00 | 160,703,713.00 | 179,213,893.00 | 190,278,290.00 |

| CNY | - | 23,000,000.00 | 202,400.00 | 22,797,600.00 |

| 자료: 당사 사업보고서 주) 계약통화 기준임 |

| [수주총액 및 수주잔고] |

| (단위: 천원) |

| 품목 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|

| 금액 | 금액 | 금액 | |

| 분진처리설비 | 422,014,408 | 254,899,924 | 167,114,484 |

| GAS처리설비 | 565,007,764 | 431,814,160 | 133,193,604 |

| 기타 | 205,106,529 | 140,207,571 | 64,898,958 |

| 합계 | 1,192,128,701 | 826,921,655 | 365,207,046 |

| 자료: 당사 사업보고서 |