|

|

대표이사확인서 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| 금융위원회 귀중 | 2021년 04월 12일 |

| 회 사 명 : |

아이진 주식회사 |

| 대 표 이 사 : |

유원일 |

| 본 점 소 재 지 : |

서울특별시 강서구 양천로 401 B동 910호(강서한강자이타워) |

| (전 화) 02-322-1687 | |

| (홈페이지) http://www.eyegene.co.kr | |

| 작 성 책 임 자 : | (직 책)상무이사 (성 명)이명재 |

| (전 화)02-322-1687 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주식 4,195,804주 | |

| 모집 또는 매출총액 : | 60,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 아이진(주) - 서울특별시 강서구 양천로 401 B동 910호 미래에셋증권(주) - 서울특별시 중구 을지로5길 26 |

【 대표이사 등의 확인 】

|

|

대표이사확인서 |

요약정보

1. 핵심투자위험

| 증권신고서 이용 시 유의사항 안내문 |

|---|

| 아래의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소를 주요 항목 위주로 요약한 것이므로 투자위험 전부를 대표하지 않으며, 본문에 기재된 투자위험요소 중 일부 항목이 기재되지 아니할 수 있습니다. 따라서 투자자께서는 반드시 본문 제1부 모집 또는 매출에 관한 사항, III.투자위험요소를 주의 깊게 검토하신 후 투자판단을 하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 |

가. 바이오산업의 성장성과 관련된 위험 당사는 바이오의약품을 연구 개발하는 바이오 벤처기업으로서, 바이오신약 및 기존 바이오의약품의 성능을 향상시키는 바이오 베터를 개발하고 있습니다. 2019년 국내 바이오의약품 시장규모는 2조 6,002억원으로 2018년(2조 2,309억원) 대비 16.6% 증가하였으며, 2019년 기준 국내 의약품 시장 규모인 24조 3100억원 중 약 10%를 차지하고 있습니다. 또한 2019년도 의약품 수출액은 51억 9515만달러로 2018년 46억 7311만 달러에 비해 11.2% 증가해 역대 최대치를 경신하였고, 최근 5년간 연평균 15.2%로 높은 수출 성장세를 이어갔습니다. 이런 가운데 국내 바이오의약품의 글로벌 진출이 가속화 되어 2016년에 우리나라의 바이오시밀러가 본격적으로 유럽시장에 진출한 것을 비롯해 국산 백신 등의 수출이 급증하여 당사와 같이 재조합단백질 치료제 기술 및 백신 관련 원천기술을 보유한 기업의 경쟁력은 보다 확대될 것으로 예상됩니다 그럼에도 전체 제약산업의 환경이 악화되거나 새로운 방식의 의약품 산업이 발전하게 될 경우 당사가 속해있는 바이오 의약품 산업의 전망이 악화될 수 있으며, 이는 당사의 사업에 부정적인 영향을 미칠 수 있습니다. 나. 노인성 질환 치료제 개발 관련 위험 당사는 전 세계적인 인구노령화에 따라 삶의 질적 저하를 가져오는 퇴행성 질환과 같은 노화 관련 질환의 치료를 위한 바이오신약, 백신 그리고 진단제의 개발을 목표로 신약을 개발하는 기업입니다. 우리나라는 2015년 당시 65세 이상 인구가 전체의 13.2%(657만명)에서 2019년 기준으로는 인구의 14.9% (768만명)를 차지하는 등 전 세계 역사상 가장 빠른 속도로 고령화가 진행 중입니다. 초고령 인구는 지속적으로 증가하여 2020년에는 전체 가구의 22.8%, 2047년에는 전체 가구의 약 절반인 49.6%이 고령자 가구가 될 것으로 전망됩니다. 그러나 예기치 못한 인구구조의 변화로 노화 관련 질환 치료제 시장이 위축되거나 경쟁업체의 공격적인 신약 개발 및 마케팅으로 경쟁이 심화될 경우, 노화 관련 치료제가 주력제품인 당사의 사업에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다 다. 당뇨망막증 치료제(EG-Mirotin)관련 위험 당사가 개발하고 있는 EG-Mirotin은 기존 치료제와 달리 허혈성 망막 질환을 근본적으로 치료할 수 있는 First-In Class 신약이며 당뇨망막증 진행단계 중 Early DR단계부터 PDR단계까지 처방이 가능하고, 기존 치료제와 함께 처방하는 병용요법의 처방도 가능 할 것으로 판단되어 시장 진입이 용이하고 기존 시장의 확대가 가능할 것으로 예상됩니다. 라. 욕창 및 창상 치료제(EG-Decorin)관련 위험 당사의 '욕창 치료제 EG-Decorin'은 허혈성 질환 치료제 EGT022를 주성분으로 하는 연고제입니다. EG-Decorin은 허혈에 의하여 야기된 욕창 환부에서 정상적인 혈관의 형성을 유도하는 방식으로 치료제로 이러한 치유 효능에서 창상과 같은 예리하고 깊게 베인 상처에도 효능이 있음을 확인하여 현재 전문의약품인 창상치료연고제로도 개발중에 있습니다. 다만, 일반적으로 욕창은 거동이 불편한 장기 환자 및 고령자에게 주로 발생합니다. 따라서 의학 발달 등으로 인한 장기 환자 감소는 욕창 환자수를 감소시킬 수 있으며, 이는 당사의 욕창치료제 개발 및 개발 완료 후 판매에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다. 마. 심근허혈/재관류 손상 치료제(EG-Myocin) 관련 위험 당사의 EG-Myocin은 당사가 개발 중인 당뇨망막증 치료제, 욕창 치료제와 동일한 인체 유래 재조합 단백질 성분의 'EGT022'로 이루어져 있으며, 급성 심근경색 치료 시 병용 투여 방법으로써 심장 주변에 다발적으로 손상 받은 모세혈관의 정상화, 안정화를 유도하여 재관류 손상을 빠르게 치료할 수 있는 의약품으로 개발하고 있습니다. 다만, 현재 국내에서는 작년부터 도입된 '매직셀 치료법' 등 다양한 방식의 심근허혈/재관류 손상 관련 연구가 이루어지고 있습니다. 당사 EG-Myocin는 현재 임상 2상 진행중으로 최소 2025년 이후에 시판이 가능할 것으로 예상되는 바 임상 진행이 늦어진다면 시장성 확보가 원활하지 않을 가능성도 배재할 수 없습니다. 투자자께서는 이점 유의하시기 바랍니다. 마. 대상포진 백신(EG-HZ) 당사는 2014년 11월부터 국가과제(사업부처: 한국보건산업진흥원/사업명:감염병위기대응기술개발)에 선정되어 과제명 '고효율 대상포진 백신 개발' 사업을 수행하고 있습니다. 재조합단백질 생산기술을 바탕으로 대상포진 항원 (외막단백질)개발에 착수하여 대상포진 항원 생산을 위한 공정 확립 및 품질시험법을 구축 및 확립하였으며 현재는 호주 현지에서 '대상포진 백신 EG-HZ' 임상 1상 투약 및 관찰의 전 과정을 완료하였고 임상 최종보고서 작성을 진행 중입니다. 당사에서 개발하고 있는 '대상포진 예방백신(EG-HZ)'은 GSK의 'Shingrix'와 비교하였을 때 동등 수준의 효능과 안전성을 확보한 재조합 대상포진 백신으로 개발될 수 있을 것으로 기대합니다. 바. 코로나19백신(EG-COVID) 개발 관련 위험 당사는 전임상단계에서 EG-COVID의 효능평가를 진행하고 있으며 최근 2021년 3월, EG-COVID의 코로나19 바이러스로부터의 방어력을 확인하는 중화항체 효능 평가 시험에서 모더나의 코로나19 예방백신의 비임상 실험 데이터와 비교했을 때, 대등한 수준의 결과를 확인하여 코로나 19 예방백신으로서 효능과 임상 성공의 가능성을 입증했습니다. 당사는 추가적인 전임상 시험을 마치고 임상샘플 생산을 완료하는 대로 2021년에는 임상 단계에 진입하는 것을 목표로 하고 있습니다. 다만, 코로나19가 전세계적으로 창궐한지 1년이 지난 현재, 전세계적으로 백신 개발이 활발하게 진행중이고 경쟁강도는 점차 심화되고 있습니다. 최근 얀센이 개발한 백신 또한 국내 식약처로부터 품목허가를 받아 새로운 백신 치료제로서 사용될 예정입니다. 당사가 개발하고 있는 EG-COVID는 유통 및 생산성이 우수한 강점으로 현재 유통되고 있는 백신 대비 상대적 강점을 보유하고 있으나 시판 허가가 가능할 것으로 예상되는 2023년까지 다른 경쟁 백신 혹은 치료제가 개발 될 경우 당사의 코로나19 백신 개발 등에 부정적인 영향을 미칠 수 있음을 유의하시기 바랍니다. 아. 기술이전 계약 체결 지연 또는 실패 및 해지 위험 당사는 기술이전을 통한 계약금 및 로열티, 마일스톤 등의 기술이전 매출을 주요 수익원으로 하고 있기 때문에, 현재 추진 중인 기술이전 계약의 성공적인 체결 여부에 따른 기술이전 매출이 향후 당사의 수익성을 좌우할 것으로 판단됩니다. 자. 기술이전 계약 파트너사 위험

카. 핵심인력 및 보유기술 유출에 따른 위험 당사는 지속적인 국내외 특허출원 및 등록을 통해 핵심기술에 대한 권리보호 전략을 실행하고 있으나, 이러한 인력들에 대하여 경쟁업체 및 잠재적 시장진입자 등으로부터의 스카우트 위험이 존재합니다. 핵심 연구인력의 유출은 당사가 축적해 온 기술 관련 노하우, 글로벌 임상시험의 개시 및 운영 노하우 등의 기술유출을 수반할 위험을 내포하고 있습니다. 따라서 당사 핵심 연구인력의 유출 및 보유 기술의 유출은 당사의 사업계획 및 파이프라인에 대한 연구개발계획의 진행에 차질을 발생시킬 수 있으며, 이로 인하여 당사의 성장성, 수익성의 부정적인 영향을 미칠 위험이 존재합니다. 타. 정부 정책 및 규제 변화 관련 위험 바이오의약품 신약을 개발함에 있어 비임상시험 및 임상시험을 포함하는 개발의 모든 단계와 승인, 시판, 제조 및 안전 관리, 약가의 등재 등의 전 과정은 모두 엄격한 규정을 준수하여 진행되어야 하며, 회사는 지속적으로 관련 규제를 준수해야 합니다. 규제 미준수 시 품목 승인이 지연 또는 실패할 수도 있으며, 과징금 처분, 영업 정지 등의 제재로 인해 영업활동에 영향을 받을 수 있습니다.

|

| 회사위험 | 가. 매출액 및 수익성 감소에 따른 위험 당사 2020년 매출액은 전문의약품 도매 92.8%, BIO-IT 4.8%, 건강기능식품 2.4%로 구성되어 있습니다. 동사 매출액의 대부분을 차지하는 의약품 도매업은 고순도 '히알우로니다아제'를 주성분으로 하는 제품을 판매하며 주요 고객은 국내 산부인과 병원입니다. 당사의 영업손실은 2018년 8,266백만원(영업이익률 : -406.1%)에서 2019년 9,355백만원(영업이익률: -220.4%),2020년 13,675백만원(영업이익률 : -406.6%)로 점차 확대되고 있습니다. 이처럼 지속적인 영업 및 당기 순손실로 인해 당사의 재무구조는 악화되어 왔으며, 추후에도 당사가 고급 인력들을 통하여 개발하고 있는 허혈성 질환 치료제 및 면역보조제 기반 백신 등 파이프라인의 제품화 성공 혹은 라이센스 아웃 등이 지연되어 영업흑자로 전환되지 못한다면 재무구조는 계속해서 악화될 것으로 예상됩니다. 또한 파이프라인의 제품화가 성공되더라도, 경쟁업체의 선제적 개발 및 제품화가 있을 경우나 파이프라인이 매출로 이어지지 않고 비용이 지속적으로 투입될 경우 수익성이 악화될 위험도 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 나. 재무안정성 관련 위험 당사는 2020년 기준 부채비율은 244.41%, 차입금의존도는 34.2%로 재무지표가 악화되었습니다. 당사가 발행하여 미상환 전환사채로 남아있는 39억원의 경우 풋옵션 행사 기일이 도래함에 따라 전환되거나 상환될 예정이며 2022년 9월 18일부터 신주인수권부사채 220억 투자자의 조기상환청구가 가능할 예정입니다. 현재로서는 해당 전환사채 및 신주인수권부사채의 전환 및 상환에 대해 합리적으로 판단할 수 없습니다. 금번 유상증자가 완료 된 이후 자본확충 효과로 재무지표가 다소 개선될 수는 있으나, 당사 업종 특성상 지속적으로 많은 연구개발비가 발생하여 손실이 지속될 가능성이 높으며 재차 재무안정성 지표가 악화될 가능성이 높습니다. 이는 추후 또 다른 유상증자나 주식관련사채의 발행 통하여 개선할 수 밖에 없는 상황이 도래할 수 있습니다. 현재의 수익상황 및 당기순손실이 지속된다면 다시 재무안정성 지표가 악화될 위험이 있으므로, 투자자 께서는 이점 유의하시기 바랍니다. 다. 매출채권 미회수 및 재고자산 진부화 관련 위험 당사는 당사는 2018년부터 전문의약품 유통을 시작함에 따라 해당 부문 매출액 및 매출채권이 발생하고 있으며, 2020년부터 기존 액상 하이렉스주 및 신규 제품인 하이알파주를 2020년 하반기에 유통을 시작함에 따라 매출채권은 확대될 것으로 보입니다. 반면, 당사의 자산 중 매출채권 및 재고자산이 차지하는 비중은 2020년 기준 3.48%로 높은 비중을 차지하고 있지 않으며, 당사 자산에 유의적인 영향을 미치고 있지 않으나, 향후 사업 확대에 따라 매출채권 및 재고자산 규모가 확대되어 매출채권 미회수 규모가 확대되고, 재고자산이 진부화될 경우 당사 손익 및 재무에 부정적인 영향을 미칠 수 있으므로 이 점 유의하여 투자해 주시기 바랍니다. 라. 영업현금흐름 및 유동성 관련 위험 당사는 지속적인 연구개발 활동으로 인해 음(-)의 영업활동현금흐름을 보이고 있으며,이를 재무활동현금흐름을 통하여 충당하고 있는 상황입니다. 당사는 허혈성 질환 치료제 및 면역보조제 기반 백신을 개발하고 있으며 이에 따라 연간 80억원 이상의 연구개발비용이 발생하고 있습니다. 향후 임상 파이프라인 및 임상 단계 진전에 따라 더 많은 연구개발비가 투입될 예정이며 이에 따라 판매관리비 또한 확대될 것으로 보이며 파이프라인 임상 단계 진전에 따라 음(-)의 영업활동현금흐름은 확대될 것으로 보입니다. 비록 금번 주주배정 후 실권주 일반공모를 통하여 재무활동현금이 유입될 예정이나, 전환사채 상환이라는 변수 또한 남아있습니다. 때문에 보유 파이프라인의 라이선스 아웃 및 영업활동 전반에 대한 모니터링이 필요하다고 판단되며, 지속적으로 영업 성과에 부정적인 영향으로 음(-)의 영업활동현금흐름이 발생할 경우 장기적으로 회사의 현금흐름에 문제가 발생할 소지가 있습니다. 마. 최대주주 및 특수관계인 지분희석 및 경영권 관련 위험 당사의 최대주주는 유원일 대표로 증권신고서 제출 전일 기준 972,860주(지분율 8.22%)의 지분을 보유하고 있으며, 최대주주 및 특수관계인 합산시 1,602,170주(지분율 13.53%)를 보유하고 있습니다. 금번 주주배정 후 실권주 일반공모에서 최대주주는 배정주식의 최대 30%에 대해 참여할 계획입니다. 다만, 증자 참여를 위한 자금 확보가 필요한 바, 자금 사정 여부에 따라서는 참여율이 저조 할 수 있습니다. 이에 따라 유상증자 후 당사의 최대 주주의 지분은 1,076,310주, 지분율 기준 6.71%로 하락할 것으로 예상되며, 최대주주 및 특수관계인 합산 지분율은 13.53%에서 증자 후 10.64%로 감소할 것으로 예상됩니다. 다만, 증자 참여를 위한 자금 확보가 필요한 바, 자금 사정 여부에 따라서는 참여율이 저조 할 수 있습니다. 최대주주가 금번 유상증자에 전혀 참여하지 못한다면 유상증자 후 보유 지분율은 6.07% 까지 하락할 수 있습니다. 최대주주 및 특수관계인 합산 지분율은 13.53%에서 증자 후 9.99%로 감소할 것으로 예상됩니다. 향후 추가적인 유상증자나 주식관련 사채의 발행이 발생할 경우 최대주주 및 특수관계인 등의 지분율이 재차 희석될 가능성은 존재하며 이에 따른 지속적인 모니터링이 필요한점 투자자 여러분께서는 유의하여주시기 바랍니다. 바. 지속적인 연구개발비용에 따른 손익 악화 위험 당사는 전 세계적인 인구노령화에 따라 퇴행성 질환과 같은 노화 관련 질환의 치료를 위한 바이오신약, 백신 그리고 진단제의 개발을 목표로 창립부터 꾸준히 연구를 해오고 있으며, 이에 따른 연구개발 비용이 지속적으로 발생하고 있습니다. 해당 약품이 제품화되기까지 계속적으로 연구개발비를 사용할 예정이며, 이는 당사의 손익계산서에 부정적인 악영향을 끼칠 것으로 예상됩니다. 또한, 당사는 영업적자가 지속되고 있기 때문에 부족한 연구개발비를 외부에서 차입, 조달하여야 하며 적기에 자금을 조달하지 못할 경우 연구개발 진행에 원할하지 않을 가능성이 존재하오니 투자자께서는 이 점 유의하시기 바랍니다. 차. 종속회사 관련 위험 당사는 신고서 제출일 현재 1개의 종속기업이 있으며 동 종속기업들에 대해서 당사는 지분율 100%를 보유하고 있으며, 이들의 경영실적은 당사의 연결재무제표에 반영하고 있습니다. 당사의 종속회사에 대한 지분투자 금액은 K-IFRS 회계처리 기준에 따라 해당 개별 종속회사의 영업실적에 의한 재무제표 작성 후, 연결 재무제표로 합산 작성되어 공시되고 있어 종속회사의 실적에 따라 당사의 연결재무제표 손익에 직접적인 영향을 미치고 있습니다. 당사는 종속회사들을 원가법으로 평가하고 있고.종속기업들은 최근 적자를 기록하고 있으며, 해당 기업의 사업이 실패하거나 파산할 경우 당사의 연결 및 개별 재무제표에 직접적인 영향이 발생할 수 있으며, 이는 당사의 재무상태에 부정적인 영향을 미칠 수 있으므로 투자자 여러분들께서는 이 점 유의하여 주시기 바랍니다. 아. 관리종목 편입 가능성에 따른 위험 당사는 2013년 코넥스 시장에 상장, 2015년 코스닥시장 상장규정 제7조 2항의 기술성장기업의 상장특례를 적용받아 코스닥시장에 이전상장하였습니다. 당사는 기술성장기업 특례요건에 의하여 2018년까지 관리종목 지정 대상에 해당하지 않았으나, 2019년부터는 특례조건 기간이 만료되어, 코스닥시장 관리종목 지정 및 상장폐지 요건을 적용 받게 됩니다. 특히 당사의 경우 신고서 제출일 현재까지 관리종목지정 기준 중 '법인세차감전계속사업손실' 및 '자본잠식/자기자본' 기준에 해당될 가능성이 있습니다. 향후에도 당사가 상기한 기준에 도달하지 못하는 경우, 금번 유상증자를 통한 자본확충이 지연되는 경우 관리종목으로 지정될 가능성이 매우 높습니다. |

| 기타 투자위험 | 가. 청약 후 추가상장일까지 환금성 제약 및 주가의 급격한 변동에 따른 손실위험 당사의 금번 유상증자로 인한 발행신주는 주금 납입일 이후 코스닥시장에 추가 상장일까지 유동성이 제한될 수 있으며, 추가상장 시점에서 신주발행가액보다 주가의 수준이 낮은 경우 환금성 위험 및 원금 손실의 위험이 있습니다. 본 유상증자 기간동안 주가의 변동이 있을 수 있다는 점, 투자자께서는 유의하여 주시기 바랍니다. 나. 주가 희석화 위험 금번 유상증자는 주주배정 후 실권주 일반 공모로 진행되며, 금번 유상증자로 인해 발행되는 주식의 물량 출회 및 주가 희석화 등으로 주가가 하락할 가능성이 존재합니다. 한편 금번 증자로 인해 발행되는 신주 4,195,804주로 증권신고서 제출일 현재 당사 발행주식총수 11,837,434주의 35.45%에 해당합니다. 금번 유상증자로 인해 추가 발행 및 상장되는 신주는 전량 보호예수되지 않으므로 일시적인 물량출회에 따른 주가하락의 가능성이 존재합니다. 또한 구주주 청약결과 실권주 및 단수주가 발생하는 경우 동 수량은 일반에게 공모할 예정이며, 일반공모에서도 청약이 미달될 경우 미달된 수량(최종 실권주)은 대표주관사인 미래에셋증권(주)가 최종 실권주를 인수할 계획입니다. 그렇게되면 당사는 최종 실권주를 인수한 금액의 10%를 실권수수료로 지급하게 됩니다. 수수료를 고려한 대표주관회사의 실질 매입단가는 일반청약자들 보다 10% 낮으며, 대표주관회사는 당사 주식을 인수한 후 신주교부일 전영업일부터 즉시 매각이 가능합니다. 공동대표주관회사가 조기에 장내에서 최종 실권주를 매각할 경우, 주가가 단기적으로 하락할 수 있으니, 투자자께서는 이점 유의하시기 바랍니다. 또한, 추가적으로 당사는 전환권 행사시 보통주 903,102주로 전환가능한 미행사 전환사채를 보유하고 있어, 해당물량이 전량 행사될 시 본 신고서 제출일 현재 발행한 총주식수15,326,500주의 약 5.89%에 해당하는 보통주를 신규발행하게 되어 향후 주가 희석화 및 물량출회로 인해 투자자의 손실을 초래할 위험이 있습니다. 투자자께서는 이 점을 반드시 유의하여 주시기 바랍니다. 다. 발행규모 감소 가능성에 따른 위험 주식시장의 급격한 상황 악화 등으로 인하여 금번 유상증자 발행가격이 하락하면서 모집규모가 크게 줄어들 경우, 당사가 계획했던 사업추진 및 자금운용 등에 차질이 빚어지면서 사업실적 및 재무적 안정성에 부정적 영향을 미칠 수 있습니다. 투자자분들은 투자시 이점에 유의하시기 바랍니다. 금번 유상증자를 통한 자금사용목적은 Ⅴ. 자금의 사용목적 부분을 참고하여 주시기 바랍니다. 라. 집단 소송 제기 가능성 위험 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있습니다. 마. 관리감독기준 위반에 따른 거래정지 위험 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 바. 유상증자 일정 변경 가능성에 따른 위험 본 증권신고서는 공시심사 과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자들께서는 투자시 이러한 점을 감안하시기 바랍니다. 사. 기타 투자자 유의사항 본 건 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있으며, 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 여러분의 독자적인 판단에 의해야 함을 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 4,195,804 | 500 | 14,300 | 60,000,000,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 미래에셋증권 | 기명식보통주 | 4,195,804 | 60,000,000,000 | 인수수수료: 모집 총액의 2.0% 실권수수료: 잔액인수금액의 10% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 06월 17일 ~ 2021년 06월 18일 | 2021년 06월 25일 | 2021년 06월 21일 | 2021년 06월 25일 | 2021년 05월 14일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 51,000,000,000 |

| 시설자금 | 9,000,000,000 |

| 발행제비용 | 1,279,919,930 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(유무상증자결정)-2021.04.12 |

| 【기 타】 | 1) 금번 아이진(주)의 주주배정 후 실권주 일반공모 유상증자의 대표주관회사는 미래에셋증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 대표주관회사인 미래에셋증권(주)는 주주배정 후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 모집 또는 매출에 관한 사항 - Ⅰ. 모집 또는 매출에 관한 일반사항 - 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 구주주 청약 초일 전 제3거래일에 결정될 예정입니다. 4) 상기 청약기일은 구주주의 청약기일이며, 일반공모의 청약기일은 2021년 06월 22일 ~ 2021년 06월 23일(2영업일간)입니다. 일반공모 청약 공고는 2021년 06월 21일에 대표주관회사의 인터넷 홈페이지를 통해 게시 될 예정입니다. 5) 일반공모 청약은 대표주관회사인 미래에셋증권(주)의 본ㆍ지점, 홈페이지 및 HTS에서 가능합니다. 단, 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 총 50,000주(액면가 500원 기준) 이하 이거나 배정하여야 할 주식의 공모금액이 1억원 이하일 경우에는 일반공모 청약을 하지 아니하고, 대표주관회사인 미래에셋증권(주)이 자기계산으로 인수할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 정정명령 조치를 취할 수 있으며, 정정 명령 등에 따라 본 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 '자본시장과 금융투자업에 관한 법률' 제165조의6 2항 1호에 의거 당사와 미래에셋증권㈜ 간에 주주배정 후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 4,195,804주를 주주배정 후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 4,195,804 | 500 | 14,300 | 60,000,000,000 | 주주배정후 실권주 일반공모 |

| 주1) 이사회 결의일 : 2021년 04월 12일 주2) 1주의 모집가액 및 모집총액은 예정 발행가액 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. |

발행가액은 '증권의 발행 및 공시 등에 관한 규정' 제5-18조에 의거 주주배정 증자 시 가격 산정 절차 폐지 및 가격 산정의 자율화에 따라 발행가액을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊) '유가증권의 발행 및 공시등에 관한 규정' 제57조에 의거하여 아래와 같이 산정할 예정입니다.

■ 모집예정가액의 산출근거

본 증권신고서의 모집예정가액은 이사회결의일 직전 거래일(2021년 04월 09일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 나눈 1개월 가중산술평균주가, 1주일 가중산술평균주가, 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 모집예정가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

※ 예정발행가액 = [기준주가 * (1- 할인율) ] / [ 1 + ( 증자비율 * 할인율 ) ]

| [ 예정발행가액 산정표 (2021.03.10 ~ 2021.04.09) ] | (단위 : 원, 주) |

| 일수 | 일 자 | 종 가 | 거 래 량 | 거래대금 |

|---|---|---|---|---|

| 1 | 2021/04/09 | 20,700 | 606,667 | 12,682,442,350 |

| 2 | 2021/04/08 | 21,250 | 2,360,348 | 48,853,353,650 |

| 3 | 2021/04/07 | 18,650 | 642,008 | 11,934,939,450 |

| 4 | 2021/04/06 | 18,550 | 653,772 | 11,763,531,650 |

| 5 | 2021/04/05 | 17,250 | 285,323 | 4,855,260,900 |

| 6 | 2021/04/02 | 17,550 | 300,838 | 5,360,236,900 |

| 7 | 2021/04/01 | 17,900 | 1,169,859 | 21,107,359,300 |

| 8 | 2021/03/31 | 17,100 | 493,324 | 8,247,630,500 |

| 9 | 2021/03/30 | 16,400 | 399,872 | 6,496,429,300 |

| 10 | 2021/03/29 | 17,000 | 469,234 | 8,049,141,600 |

| 11 | 2021/03/26 | 16,800 | 686,545 | 11,797,129,550 |

| 12 | 2021/03/25 | 18,150 | 927,502 | 16,830,709,000 |

| 13 | 2021/03/24 | 17,800 | 3,561,410 | 64,375,396,050 |

| 14 | 2021/03/23 | 16,050 | 741,752 | 12,130,531,450 |

| 15 | 2021/03/22 | 17,350 | 701,267 | 12,122,899,750 |

| 16 | 2021/03/19 | 17,850 | 942,092 | 16,513,988,900 |

| 17 | 2021/03/18 | 17,800 | 3,036,498 | 53,125,613,900 |

| 18 | 2021/03/17 | 18,650 | 6,202,650 | 106,143,676,650 |

| 19 | 2021/03/16 | 14,350 | 411,435 | 5,756,980,800 |

| 20 | 2021/03/15 | 13,850 | 679,971 | 9,634,608,900 |

| 21 | 2021/03/12 | 13,800 | 2,684,079 | 39,471,139,100 |

| 22 | 2021/03/11 | 15,400 | 6,095,789 | 87,898,392,400 |

| 23 | 2021/03/10 | 12,300 | 104,001 | 1,250,771,350 |

| 1개월 가중산술평균(A) | 16,875 | |||

| 1주일 가중산술평균(B) | 19,807 | |||

| 기산일 종가(C) | 20,700 | |||

| A,B,C의 산술평균(D) | 19,127 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 19,127 | (C)와 (D)중 낮은 가액 | ||

| 할인율 | 20% | |||

| 예정발행가액(원) | 14,300 | 기준주가 X (1- 할인율) 예정발행가 = ──────────── (1 + 증자비율 X 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

■ 공모일정 등에 관한 사항

| [주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

|---|---|---|

| 2021년 04월 12일 | 이사회 결의 | - |

| 2021년 04월 12일 | 증권신고서(예비투자설명서) 제출 | - |

| 2021년 04월 13일 | 신주 발행 및 주주명부 폐쇄공고 | 회사 인터넷 홈페이지(http://www.eyegene.co.kr) |

| 2021년 05월 11일 | 1차 발행가액 확정 | 신주배정기준일 3거래일전 |

| 2021년 05월 13일 | 권리락 | - |

| 2021년 05월 14일 | 신주배정기준일(주주확정) | - |

| 2021년 05월 26일 | 신주배정 통지 | - |

| 2021년 06월 02일 | 신주인수권증서 상장일 | 5거래일 이상 동안 거래 |

| 2021년 06월 09일 | 신주인수권증서 상장 폐지 | 구주주 청약초일 5거래일 전에 상장폐지되어 있어야함 |

| 2021년 06월 14일 | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2021년 06월 15일 | 확정 발행가액 확정 공고 | 회사 인터넷 홈페이지(http://www.eyegene.co.kr) |

| 2021년 06월 17일 ~2021년 06월 18일 |

구주주 청약 | - |

| 2021년 06월 21일 | 일반공모청약 공고 | 회사 인터넷 홈페이지 (http://www.eyegene.co.kr) 미래에셋증권 홈페이지 (http://www.miraeassetsecurities.com) |

| 2021년 06월 22일 ~2021년 06월 23일 |

일반공모청약 | - |

| 2021년 06월 25일 | 주금납입/환불/배정공고 | - |

| 2021년 07월 07일 | 신주상장 예정일 | - |

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 2019년 9월 16일부터 전자증권제도가 시행됨에 따라 금번 유상증자 시 발행되는 신주인수권증서 및 신주가 전자증권으로 발행될 예정이며, 신주상장과 동시에 신주가 유통될 예정입니다. 주3) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

※ 무상증자에 관한 사항

당사는 2021년 04월 12일 개최된 이사회에서 무상증자를 결의하였으며, 유상증자 납입일(2021년 06월 25일)의 2 영업일후인 2021년 06월 29일을 무상증자 신주배정기준일로 하여, 유상증자 후 주주명부에 기재된 주주(자기주식 제외)에 대하여 소유주식 1주당 0.2주의 비율로 신주를 무상으로 배정하는 증자를 시행할 예정입니다. 금번유상증자로 인해 발행되는 신주의 경우에도 자동적으로 무상증자에 참여하여 신주를받을 수 있는 권리가 발생하게 됩니다.

[무상증자 개요]

| 구분 | 내용 |

|---|---|

| 무상증자 신주배정 기준일 | 2021년 06월 29일 |

| 무상증자 신주의 주당 발행가액 | 500원 |

| 무상증자 신주의 종류와 수 | 보통주 3,185,626주 우선주 21,021주 |

| 1주당 신주배정 수 | 0.2주 |

| 무상증자 신주의 재원 | 주식발행초과금 |

| 무상증자 신주권 유통 예정일 | 2021년 07월 12일 |

| 무상증자 신주상장일 | 2021년 07월 12일 |

| 주) 무상증자 신주 수는 주식관련사채의 행사, 자기주식수변동, 단수주 등에 의하여 변동될 수 있습니다. (단, 배정결과 1주 미만 단수주는 신주의 상장 초일 종가를 기준으로 현금 지급함) |

2. 공모방법

[공모방법 : 주주배정후 실권주 일반공모]

| 모집대상 | 주식수 | 비 고 |

|---|---|---|

| 구주주 청약 (신주인수권증서 보유자) |

4,195,804주(100%) | - 구주 1주당 신주 배정비율 : 1주당 0.35445217주 - 신주배정 기준일 : 2021년 05월 14일 - 구주주 청약일 : 2021년 06월 17일 ~18일(2일간) - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - 자본시장과 금융투자업에 관한 법률 제165조의6의 제2항 제2호에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁, 코넥스 고위험수익투자신탁, 벤처기업투자신탁 청약 포함) |

- | - 구주주 및 초과청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 4,195,804주 (100%) | - |

| 주1) | 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. |

| 주2) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.35445217주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, 신주배정기준일 전 주식관련사채의 권리행사, 주식매수선택권의 행사, 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 배정주식수가 변동될 수 있습니다. |

| 주3) |

신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. (ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량 (iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) |

| 주4) | "코넥스 고위험고수익투자신탁"이란 설정일ㆍ설립일부터 매 3개월마다 코넥스 상장주식의 평균보유비율(코넥스 상장 주식의 평가액이 고위험고수익투자신탁의 평가액에서 차지하는 매일의 비율을 3개월 동안 합산하여 같은 기간의 총 일수로 나눈 비율을 말한다)이 100분의 2 이상인 고위험고수익투자신탁을 말합니다. 다만, 설정일, 설립일부터 배정일까지의 기간이 6개월 미만이고, 배정시점에 코넥스 상장주식의 보유비율이 자산총액의 100분의 2 이상인 경우 동 요건을 갖춘 것으로 봅니다. |

| 주5) | 코넥스 고위험고수익투자신탁에 해당되지 않는 고위험고수익투자신탁은 "일반 고위험고수익투자신탁"이라 칭하며, 고위험고수익투자신탁은 일반 고위험고수익투자신탁과 코넥스 고위험고수익투자신탁을 포괄하여 총칭하는 것으로 합니다. |

| 주6) | "벤처기업투자신탁"이란 조세특례제한법 제16조제1항제2호의 벤처기업투자신탁(대통령령 제28636호 조세특례제한법 시행령 일부개정령 시행 이후 설정된 벤처기업투자신탁에 한한다. 이하 같다)을 말합니다. 다만 해당 벤처기업투자신탁의 최초 설정일로부터 수요예측 참여일까지의 기간이 1년 미만인 경우에는 같은 법 시행령 제14조제1항제3호에도 불구하고 수요예측 참여일 직전영업일의 벤처기업투자신탁 재산총액에서 같은 호 각 목에 따른 비율의 합계가 100분의 35이상이어야 합니다. |

| 주7) | 구주주 청약결과 발생한 미청약주식은 다음 각호와 같이 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」제9조 제2항 제3호에 따라 고위험고수익투자신탁에 일반공모주식의 5% 이상을 배정하고, 벤처기업투자신탁에 잔여 공모주식의 30%를 배정합니다. 나머지 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다 ① 1단계 : 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁에 대한 공모주식 5%와 벤처기업투자신탁에 대한 공모주식 30%, 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ② 2단계: 1단계 배정 후 최종 잔여주식은 최대청약자부터 순차적으로 1주씩 우선배정하되, 동순위 최대청약자가 최종 잔여주식보다 많은 경우에는 대표주관회사가 무작위 추첨방식을 통하여 배정합니다. |

| 주8) | 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식에 대하여는 대표주관회사가 인수 의무주식수만큼 자기계산으로 잔액인수하기로 합니다. |

| 주9) | 단, 대표주관회사는 '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반 고위험고수익투자신탁, 코넥스 고위험고수익투자신탁, 벤처기업투자신탁 및 일반청약자에게 배정하지 아니하고 대표주관회사의 인수비율에 따라 자기계산으로 인수할 수 있습니다. |

※ 참고 : 구주주 1주당 배정비율 산출 근거

| A. 보통주식 | 11,732,329주 |

| B. 우선주식 | 105,105주 |

| C. 발행주식총수(A+B) | 11,837,434주 |

| D. 자기주식 + 자기주식신탁 | - |

| E. 자기주식을 제외한 발행주식총수 (C-D) | 11,837,434주 |

| F. 유상증자 주식수 | 4,195,804주 |

| G. 증자비율 (F/C) | 35.445217% |

| H. 우리사주조합 배정 | - |

| I. 구주주배정 (F-H) | 4,195,804주 |

| J. 구주주 1주당 배정비율 (I/E) | 35.445217% |

3. 공모가격 결정방법

① 1차 발행가액은 코스닥시장에서 성립된 발행회사의 주가에 대한 거래대금과 거래량으로 신주배정기준일 전 제3거래일을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한1개월 가중산술평균주가 , 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용,다음의 산식에 의하여 산정된 발행가액을 1차 발행가액으로 합니다. 단, 호가단위 미만은 절상하며, 1주당 발행가액이 액면가 미만일 경우에는 액면가로 합니다.

| 기준주가 ×【 1 - 할인율(20%)】 | ||

| ▶ 1차 발행가액 | = | ------------------------------------- |

| 1 + 【증자비율 × 할인율(20%)】 |

② 2차 발행가액 산정 : 2차발행가액은 구주주 청약일전 제 3거래일을 기산일로 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액에 동일한 할인율(20%)을 적용하여 다음의 산식에 의하여 산정한 발행가액으로 합니다.

단, 호가단위 미만은 절상하며, 1주당 발행가액이 액면가 미만일 경우에는 액면가로 합니다.

▶ 2차 발행가액 = 기준주가 ×【1 - 할인율(20%)】

③ 확정 발행가액 산정 : 확정발행가액은 ① 의 1차발행가액과 ② 의 2차발행가액 중 낮은 가액으로 합니다. 다만 “자본시장과금융투자업에관한법률”제165조의6 및 “증권의발행및공시등에관한규정”제5-15조의2에 의거하여 ① 의 1차 발행가액과 ② 의 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정 발행가액으로 합니다. (단, 주가호가단위 미만은 절상함)

▶ 확정 발행가액 = Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

④ 모집가액 확정공시에 관한 사항 : 1차 발행가액은 신주배정기준일(2021년 05월 14일)전 제3거래일에 결정되어 2021년 05월 12일에 금융감독원 전자공시시스템에 공시될 예정이며, 확정 발행가액은 구주주청약일(2021년 06월 17일)전 제3거래일에 결정되어 2021년 06월 15일에 금융감독원 전자공시시스템에 공시될 예정이며, 정관에서 정한 당사 인터넷 홈페이지(http://www.eyegene.co.kr)에 공고하여 개별통지에 갈음할 예정입니다. 확정 발행가액 결정에 따라 정정 신고서(증권발행조건확정)가 금융감독원 전자공시시스템에 공시 됩니다.

※ 일반공모 발행가액은 구주주 청약시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 4,195,804 | |||||||||||||||||||||||||||||||||||||||||

| 주당 모집가액 | 예정가액 | 14,300 | ||||||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||||||

| 모집총액 | 예정가액 | 60,000,000,000 | ||||||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

(1) "구주주"의 청약단위는 1주로 하며, 구주주 청약의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식수에 신주배정비율("주주 배정분"에 해당하는 주식수를 자기주식을 제외한 발행주식 총수로 나눈 비율을 말하며, 자기주식과 발행주식총수는 신주배정기준일 현재의 주식수를 말한다)을 곱하여 산정된 배정주식수로 합니다. 다만, 신주배정기준일 현재 신주배정비율은 자기주식 변동으로 인하여 변경될 수 있습니다(단, 1주 미만은 절사한다).

|

|||||||||||||||||||||||||||||||||||||||||

| 청약기일 | 구주주 | 개시일 | 2021년 06월 17일 | |||||||||||||||||||||||||||||||||||||||

| 종료일 | 2021년 06월 18일 | |||||||||||||||||||||||||||||||||||||||||

| 실권주 일반공모 | 개시일 | 2021년 06월 22일 | ||||||||||||||||||||||||||||||||||||||||

| 종료일 | 2021년 06월 23일 | |||||||||||||||||||||||||||||||||||||||||

| 청약 증거금 |

구주주 | 청약금액의 100% | ||||||||||||||||||||||||||||||||||||||||

| 초 과 청 약 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2021년 06월 25일 | |||||||||||||||||||||||||||||||||||||||||

| 배당기산일(결산일) | 2021년 01월 01일 | |||||||||||||||||||||||||||||||||||||||||

| 주) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주 발행 및 배정기준일(주주확정일) 공고 |

2021년 04월 13일 | 회사 인터넷 홈페이지 (http://www.eyegene.co.kr) |

| 모집가액 확정의 공고 | 2021년 06월 15일 | 전자공시시스템 (http://dart.fss.or.kr) 회사 인터넷 홈페이지 (http://www.eyegene.co.kr) |

| 실권주 일반공모 청약공고 | 2021년 06월 21일 | 회사 인터넷 홈페이지 (http://www.eyegene.co.kr) 미래에셋증권㈜ 홈페이지 (http://www.miraeassetsecurities.com) |

| 실권주 일반공모 배정공고 | 2021년 06월 25일 | 미래에셋증권㈜ 홈페이지 (http://www.miraeassetsecurities.com) |

주) 청약결과 초과청약금 환불에 대한 통지는 대표주관회사 홈페이지에 게시함으로써 개별통지에 갈음합니다.

2) 청약방법

가) 구주주 청약: 구주주 중 주권을 증권회사에 예탁한 주주(기존 "실질주주")는 주권을 예탁한 증권회사의 본/지점 및 대표주관회사의 본/지점에서 청약할 수 있습니다. 다만, 구주주 중 명의개서대행기관 특별계좌에 주식을 가지고 있는 주주(기존 "명부주주")는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 "대표주관회사"의 본ㆍ지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출해야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여또는 신주인수권증서의 매매가 가능합니다. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 미래에셋증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

|

주식ㆍ사채 등의 전자등록에 관한 법률 |

나) 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

다) 고위험고수익투자신탁, 코넥스 고위험고수익투자신탁, 벤처기업투자신탁, 일반청약자는 "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표를 제시하고 청약합니다. 고위험고수익투자신탁 및 일반청약자의 청약 시 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 복수청약은 불가능합니다. 또한 고위험고수익투자신탁(코넥스고위험고수익투자신탁 포함)은 청약 시, 청약사무 취급처에 "증권 인수업무 등에 관한 규정" 제2조 제18호(코넥스고위험고수익투자신탁일 경우 동 규정 제2조 제19호)에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다. 벤처기업투자신탁은 청약 시, 청약사무 취급처에 '증권 인수업무 등에 관한 규정' 제2조 제20호에 따른 요건을 충족하고, 제9조 제10항에 따른 확약서 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

라) 일반청약자의 청약은 청약주식의 단위에 따라 될 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고 청약사무 취급처는 그 차액을 납입일까지 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

마) 본 유상증자에 청약하고자 하는 투자자(자본시장과금융투자업에관한법률 제 9조 제 5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제 132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

미래에셋증권(주) 본ㆍ지점 | 2021년 06월 17일~ 2021년 06월 18일 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 아이진(주)의 주식을 예탁하고 있는 당해 증권회사 본ㆍ지점 2) 미래에셋증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁, 코넥스 고위험고수익투자신탁, 벤처기업투자신탁 청약 포함) |

미래에셋증권(주) 본ㆍ지점, 홈페이지ㆍHTS | 2021년 06월 22일~ 2021년 06월 23일 |

|

4) 청약결과 배정방법

가) 구주주 청약 (신주인수권증서 청약): 보유하고 있는 신주인수권증서 수량 범위 내에서 청약한 주식수에 따라 배정됩니다.(자본시장법 제165의 6조 3항 및 '증권의발행및공시등에관한규정' 제5-19조에 의거하여 구주주에게 신주인수권증서를 발행합니다.)

나) 구주주 청약 : 신주배정기준일(2021년 05월 14일 예정) 기준 주주명부에 등재된 주주(이하 "구주주"라 한다)에게 본 주식을 1주당 0.35445217주를 곱하여 산정된 배정주식수(단, 1주 미만은 절사함)로 하고, 배정범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 전 신주인수권증권의 행사, 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 배정주식수가 변동될 수 있습니다.

다) 초과청약 : 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주 및 단수주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다.(단, 초과청약 주식수가 실권주 및 단수주에 미달한 경우 100% 배정)

(ⅰ) 청약한도 주식수 = 신주인수권증서 청약한도 주식수 + 초과청약한도 주식수

(ⅱ) 신주인수권증서 청약한도 주식수 = 보유한 신주인수권증서의 수량

(ⅲ) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 × 초과청약 비율(20%)

마) 일반공모 청약:

(1) 상기 구주주 청약 및 초과청약 결과 발생한 실권주 및 단수주(이하 "일반공모 배정분"이라 한다)는 대표주관회사가 다음 각호와 같이 일반에게 공모하되, '증권 인수업무 등에 관한 규정' 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 공모주식의 5%를 배정하고, "증권 인수업무 등에 관한 규정" 제9조 제2항 제4호에 따라 벤처기업투자신탁에 공모주식의 30%를 배정합니다. 나머지 65%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁(코넥스 고위험고수익투자신탁을 포함한다)에 대한 공모주식 5%와 벤처기업투자신탁에 공모주식의 30%와 개인투자자 및 기관투자자에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 증권인수업무 등에 관한 규정 제9조 제3항에 따라 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. 배정 수량 계산 시에는 청약사무 취급처에 청약된 청약 주식수를 모두 합산하여 동일한 배정비율로 배정("통합배정")합니다.

(2) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 어떤 그룹에 청약미달이 발생할 경우, 청약 미달에 해당하는 주식은 청약초과그룹에 배정합니다. 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 무작위 추첨방식을 통하여 배정합니다.

(3) 대표주관회사의 "총청약물량"이 "일반공모 배정분" 주식수에 미달하는 경우, 배정결과 발생하는 잔여주식은 대표주관회사는 "인수 의무주식수"를 자기의 계산으로 인수합니다.

바) 단, 대표주관회사는 '증권 인수업무 등에 관한 규정' 제9조 제2항 5호에 의거 일반 고위험고수익투자신탁, 코넥스 고위험고수익투자신탁, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주(액면가 500원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니하고 자기의 계산으로 인수할 수 있습니다.

5) 투자설명서 교부에 관한 사항

- '자본시장과 금융투자업에 관한 법률' 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 당사 및 대표주관회사가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (동법 제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부의사표시는 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 가능합니다.

-전자문서의 방법으로 투자설명서를 교부받고자 하는 투자자는 자본시장과 금융투자업에관한 법률 제124조제1항 각호의 요건을 모두 충족하여야 합니다.

가) 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 구주주 청약자 |

1),2),3)을 병행 1) 등기우편 송부 2) 대표주관회사의 본,지점 교부 3) 대표주관회사의 홈페이지나 HTS, MTS에서 교부 |

1) 우편송부시 : 구주주청약초일인 2021년 06월 17일 전 수취 가능 2) 대표주관회사의 본,지점 : 청약종료일(2021년 06월 18일)까지 3) 대표주관회사의 홈페이지 또는 HTS, MTS 교부 : 청약종료일(2021년 06월 18일)까지 |

| 일반 청약자 |

1),2)를 병행 1) 대표주관회사의 본,지점 교부 2) 대표주관회사의 홈페이지나 HTS, MTS에서 교부 |

1) 대표주관회사의 본, 지점: 청약종료일(2021년 06월 23일)까지 2) 대표주관회사의 홈페이지 또는 HTS, MTS 교부 : 청약종료일(2021년 06월 23일)까지 |

※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

나) 확인절차

(1) 우편을 통한 투자설명서 수령 시

(가) 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

(나) HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

(다) 주주배정 유상증자 경우 유선청약이 가능합니다. 유선 상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

(2) 지점 방문을 통한 투자설명서 수령 시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

(3) 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

다) 기타

(1) 금번 유상증자에서 당사는 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는 지점 방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 대표주관회사의 홈페이지에서 다운로드 받으실 수 있습니다. 다만, 전자문서의 형태로 교부 받으실 경우, '자본시장과 금융투자업에 관한 법률' 제124조 제1항 각 호의 요건을 모두 충족해야만 청약이 가능합니다.

(2) 구주주 청약 시 대표주관회사 이외의 증권회사를 이용한 청약 방법 해당 증권회사의 청약 방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다.<개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1, 2010.12.7, 2013.6.21, 2013.8.27> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1, 2013.6.21> 1. 제11조 제1항 제1호 다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

6) 주권교부에 관한 사항

가) 주권유통개시일: 2021년 07월 07일 (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

8) 주금납입장소 : 우리은행 공덕동효성금융센터

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2021년 05월 14일 | 미래에셋증권(주) | 00111722 |

1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 '자본시장과 금융투자업에 관한 법률' 제165의 6조 3항 및 '증권의발행및공시등에관한규정' 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 9월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

3) 신주인수권증서 매매의 중개를 할 증권회사는 대표주관회사인 미래에셋증권(주)로 합니다.

4) 신주인수권증서 매매 등

상단2) 동일

가) 금번 유상증자시 신주인수권증서는 전자증권제도 시행 이후에 발행되고 상장될 예정으로 실물은 발행 되지 않고 전자증권으로 등록발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

나) 신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 미래에셋증권(주)의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

6) 당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2021년 06월 02일부터 2021년 06월 08일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2021년 06월 09일에 상장폐지될 예정입니다. 코스닥시장상장규정 제16조 3(신주인수권증서의 신규상장)에 따라 5거래일 이상 상장되어야 하며, 동 규정 제44조의3 "신주인수권증서의 상장폐지기준"에 따라 신주청약 개시일 5거래일전에 상장폐지되어야 함)

7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

가) 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

나) 주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2021년 06월 02일부터 2021년 06월 08일까지(5거래일간) 거래 | 2021년 5월 26일부터 2021년 06월 10일까지거래 |

(1) 상장거래 : 2021년 06월 02일부터 2021년 06월 08일까지(5영업일간) 거래 가능합니다.

(2) 계좌대체거래 : 신주배정통지일인 2021년 05월 26일(예정)부터 2021년 06월 10일까지 거래 가능 합니다.

* 신주인수권증서 상장거래의 결제일인 2021년 06월 10일까지 계좌대체(장외거래)가 가능하며, 2021년 06월 11일부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다.

(3) 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다.

다) 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

(1) '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여또는 신주인수권증서의 매매가 가능합니다.

(2) '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

1) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

2) 자본시장과 금융투자업에 관한 법률 제120조 3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

3) 본 증권신고서에 기재된 내용은 신고서 제출일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 추후 2차 발행가액까지 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법: 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 대표주관회사 | 미래에셋증권㈜ | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 일반공모 후 최종실권주 |

인수수수료 : 모집총액의 2.0% 실권수수료 : 잔액인수금액의 10.00% |

| 주) 일반공모를 거친 후에도 미청약된 잔여주식에 대하여는 대표주관회사가 인수계약서에 의거 자기계산으로 인수하기로 합니다. |

Ⅱ. 증권의 주요 권리내용

당사가 금번 주주배정후 실권주 일반공모 유상증자를 통하여 발행할 증권은 기명식 보통주이며, 동 증권의 주요 권리내용은 다음과 같습니다.

1. 주식에 관한 사항

제 5 조 (발행할 주식의 총수)

당 회사가 발행할 주식의 총수는 일억주로 한다.

제 6 조 (일주의 금액)

당 회사가 발행하는 주식 일주의 금액은 500원으로 한다.

제 7 조 (주식의 종류)

① 당 회사가 발행할 주식은 기명식 보통주식과 기명식 종류주식으로 한다.

② 당 회사가 발행하는 종류주식은 이익배당에 관한 우선주식, 의결권배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다.

제 7 조의 2 (회사의 설립 시에 발행하는 주식 총수)

당 회사는 설립 시에 20,000주의 주식을 발행하기로 한다.

제 8 조 (우선주식의 수와 내용)

① 당 회사가 발행할 우선주식의 주주는 우선주 1주당 의결권 한 표를 갖는 것으로 하며, 그 발행주식의 수는 발행주식 총수의 1/2 이내로 한다.

② 우선주식에 대하여는 액면금액을 기준으로 년 2%이상으로 하여 발행 시 이사회에서 우선 배당률을 정하며 회사가 청산된 경우 잔여재산분배에 있어 우선주식 발행 시 이사회에서 정한 금액을 한도로 보통주를 보유한 주주에 우선하여 잔여재산의 분배를 받을 권리를 가진다.

③ 보통주식의 배당률이 우선주식의 배당률을 초과할 경우에는 그 초과분에 대하여 보통주식과 동일한 비율로 참가시켜 배당한다.

④ 우선주식에 대하여 당해 사업연도에 있어서 소정의 배당을 할 수 없을 경우에는 누적 된 미 배당분을 다음 사업연도의 배당 시에 우선하여야 한다.

⑤ 우선주식의 존속기간은 발행일로부터 2년 이상 10년 이내에서 발행 시에 이사회가 정 하도록 하고 이 기간 만료와 동시에 발행금액으로 회사가 인수하여 자본을 감소하거나 보통주식으로 전환한다. 다만 위 기간 중 소정의 배당을 하지 못한 경우에는 소정의 배당을 완료할 때까지 그 기간을 연장한다. 이 경우 전환으로 인하여 발행되는 주식에 대한 이익의 배당에 관하여는 제10조의 4의 신주의 배당기산일 규정을 준용한다.

⑥ 당 회사가 유상증자 또는 무상증자를 실시하는 경우 우선주식에 대한 신주의 배정은 유상증자의 경우에는 보통주식으로 무상증자의 경우에는 그와 같은 종류의 주식으로 한다.

⑦ 당 회사는 이사회 결의에 의하여 아래의 조건에 따라 보통주식으로 전환되거나 이익으로 상환되는 우선주식을 발행할 수 있다.

1. 회사는 우선주식의 발행총수 범위 내에서 우선주주의 청구에 따라 상환되는 상환주 식을 발행할 수 있다.

가. 상환주식의 상환가액은 발행가에 대하여 발행일로부터 상환일까지 연 4%이상 10%미만의 범위 내에서 발행 시 이사회가 정한 비율에 따라 연복리로 산정한 금원으로 한다.

나. 상환주식의 상환청구권 행사기간은 발행일로부터 상환주식이 보통주식으로 전환되는 시점 1개월 전까지로 하되, 이사회가 정하는 별도의 발행조건이 있는 경우 이를 적용한다.

다. 상환주식의 상환방법은 회사가 주주로부터 상환청구를 받으면 그러한 청구로부터 1개월 이내에 회사가 주주로부터 주권을 제출받고 상환가액을 주주에게 지급하여 상환한다.

라. 상환주식의 상환은 회사에 배당 가능한 이익이 있을 때에만 가능하되, 상환청구가 있었음에도 상환되지 아니하거나 우선배당을 받지 못한 경우에는 상환기간은 상환 및 배당이 완료될 때까지 연장되는 것으로 한다.

2. 당 회사는 우선주식의 발행총수 범위 내에서 주주의 청구에 따라 보통주식으로 전환되는 전환주식을 발행할 수 있다.

가. 전환주식의 전환조건은 전환주식 1주를 보통주식 1주로 전환하는 것으로 한다. 단 전환비율 및 전환가격의 조정에 관한 특약이 있는 경우에는 이에 따르기로 한다.

나. 전환청구기간은 최초발행일 이후로부터 존속기간 만료 전일까지로 하고 전환청구기간 내 전환청구 시 보통주로 전환할 수 있다.

다. 전환주식의 전환조건은 전환주식 발행 시 이사회가 정하는 바에 따라 전환주식 발행 후 전환청구기간 만료 전까지 변경될 수 있다.

라. 전환청구에 의하여 전환된 보통주식의 이익의 배당에 관하여는 제10조의 4의 규정을 준용한다.

3. 당 회사는 위 제1호 및 제2호의 성격을 동시에 지닌 주식을 발행할 수 있다. 위 제1호 및 제2호의 주식에 대하여는 본 제7항에 배치되지 않는 한, 본 조의 다른 규정이 동일하게 적용된다.

제 9 조의 2 (주식등의 전자등록)

회사는 『주식.사채 등의 전자등록에 관한 법률』 제2조 제1호에 따른 주식등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식등을 전자등록 하여야 한다.

<본조신설 2019. 03. 22>

2. 주식의 발행 및 배정에 관한 사항

제 10 조 (신주인수권)

① 당 회사의 주주는 신주발행에 있어서 그가 소유한 주식 수에 비례하여 신주의 배정을 받을 권리를 가진다.

② 이사회는 제1항 본문의 규정에 불구하고 다음 각 호의 경우에는 이사회의 결의로 주주 이외의 자에게 신주를 배정(발행)할 수 있다.

1. 주주우선공모의 방식으로 신주를 발행하는 경우

2. 발행할 주식총수의 100분의 20 을 초과하지 않는 범위 내에서 일반 공모의 방식으로 신주를 발행하는 경우

3. 상법 제340조의 2 및 제542조의 3에 의한 주식매수선택권의 행사로 인하여 신주를 발행하는 경우

4. 자본시장과 금융투자업에 관한 법률 제165조의 7에 의하여 우리사주조합원에게 주식을 우선 배정하는 경우

5. 발행할 주식 총수의 100분의 15 를 초과하지 않는 범위 내에서 사업상 중요한 기술제휴,기술도입, 연구개발, 생산, 판매, 자본제휴를 위하여 그 상대방에게 신주를 발행하는 경우

6. 발행할 주식 총수의 100분의 20 을 초과하지 않는 범위 내에서 상법 제418조 제2항의 규정에 따라 신기술의 도입, 재무구조 개선 등 회사가 경영상의 필요한 자금조달을 위하여 최대주주 및 그 특수관계인, 회사의 임.직원, 계열회사의 임.직원, 국내외 금융기관, 기관투자자, 벤처금융, 법인투자자, 개인투자자, 외국의 합작법인 또는 사업상 제휴관계가 필요한 자에게 신주를 발행하는 경우

7. 발행할 주식 총수의 100분의 20 을 초과하지 않는 범위 내에서 주권을 상장하기 위하여 신주를 모집하거나 모집을 위하여 인수인에게 인수하게 하는 경우

③ 제2항에 따라 주주 외의 자에게 신주를 배정하는 경우 상법 제416조 제1호, 제2호, 제2호의 2, 제3호 및 제4호에서 정하는 사항을 그 납입기일의 2주 전까지 주주에게 통지하거나 공고하여야 한다.

④ 제2항 각호의 어느 하나의 방식에 의해 신주를 발행하는 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회에서 정한다.

⑤ 주주가 신주인수권을 포기 또는 상실하거나 신주배정에서 단주가 발생하는 경우에 그 처리방법은 이사회의 결의로 정한다.

3. 배당에 관한 사항

제 10 조의 3 (신주의 배당기산일)

회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이 익의 배당에 관하여는 신주를 발행한 때가 속하는 영업년도의 직전 영업년도 말에 발행된 것으로 본다.

제 36 조 (이익 배당)

① 이익배당은 금전과 주식으로 할 수 있다.

② 이익의 배당을 주식으로 하는 경우 회사가 수 종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다.

③ 제1항의 배당은 매 결산기 말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다.

④ 이익배당은 주주총회의 결의로 정한다. 다만, 제 34조 제6항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다.

⑤ 배당금의 지급 청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성하며 시효의 완성으로 인한 배당금은 이 회사에 귀속한다.

4. 의결권에 관한 사항

제 20 조 (의결권)

주주의 의결권은 1주마다 1개로 한다.

제 21 조 (상호주에 대한 의결권 제한)

당 회사, 모회사와 자회사 또는 자회사가 다른 회사의 발행주식 총수의 10분의 1 을 초과하는 주식을 가지고 있는 경우, 그 다른 회사가 가지고 있는 이 회사의 주식은 의결권이 없다.

제 22 조 (의결권의 불통일 행사)

① 2개 이상의 의결권을 가지고 있는 주주가 의결권의 불통일 행사를 하고자 할 때에는 회의 3일전에 회사에 대하여 서면 또는 전자문서로 그 뜻과 이유를 통지하여야 한다.

② 회사는 주주의 의결권의 불통일 행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있을 경우에는 그러하지 아니한다.

제 23 조 (의결 방법)

주주총회의 결의는 법령과 정관에서 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수로 하되 발행주식 총수의 4분의 1 이상의 수로 하여야 한다. 단, 이사진의 의사에 반한 적대적 기업인수, 합병을 결의하는 경우는 발행주식 총수의 100분의 90 이상의 찬성으로 한다.

제 24 조 (의결권의 대리 행사)

① 주주는 대리인으로 하여금 그 의결권을 대리하게 할 수 있다.

② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면을 제출하여야 한다.

Ⅲ. 투자위험요소

본 신고서 내용 중 당사가 영위하는 사업과 관련한 주요 용어는 아래와 같습니다.

|

구분 |

내용 |

|---|---|

|

허혈 |

조직에 충분한 혈액이 공급되지 않는 증상으로 혈관 구조의 손상으로 인해 발생함 |

|

허혈성질환 |

혈관 구조의 손상으로 발생하는 질환을 통칭하며, 근본적 치료를 위해서는 손상된 혈관의 복구가 필요 |

|

혈전 |

생체 내부를 순환하고 있는 혈액의 일부가 혈관 속에서 굳어져서 생긴 혈액응괴 |

|

황반 |

망막의 중심부위 |

|

병변 |

병으로 인해 육체적 또는 생리적으로 일어난 변화 |

|

유리체 |

수정체와 망막 사이의 공간 |

|

욕창 |

피부 및 조직이 체중에 의한 압력을 받아 혈관의 혈류 부족으로 발생하는 2차적 질병 |

|

창상 |

피부 조직의 정상적 구조의 연속성이 파괴된 상태를 통칭. 타박상, 찰과상, 자창, 절창, 좌창, 열창 등으로 구분 |

|

심근허혈 |

심장 동맥의 수축 또는 막힘으로 심장 근육의 혈류량이 감소하여 심장 근육이 필요로 하는 양의 산소를 충분히 공급하지 못하는 상태 |

|

재관류 |

장기나 조직에 혈액의 흐름을 복구시키는 일 |

|

작용제(agonist) |

작용제(agonist)는 세포내 수용체와 결합하여 수용체를 활성화시켜 생물학적인 반응을 유도하는 물질로 신경전달 물질이나 호르몬 등과 같은 기능을 보여주는 작용물질 또는 작용약제 |

|

면역반응 |

생체의 몸 안에서 생긴 물질이나 몸 밖에서 들어온 물질이 생체 자신과 다를 때 자신의 통일성과 개체의 생존 유지 및 종의 존속을 위하여 그 물질들을 제거하는 일련의 생체 반응 |

|

항원 (antigen) |

생체 내에 투여하면 이것에 대응하는 항체를 혈청 속에 생성시켜 그 항체와 반응하는 성질을 가지는 물질 |

|

항체 (antibody) |

면역계 내에서 항원의 자극에 의하여 만들어지는 물질. 특정한 항원과 특이적으로 결합하여 림프와 혈액을 떠돌며 항원항체반응을 일으킨다 |

|

생백신 |

미생물을 몇 세대나 배양해서 그 감염력, 인체에 대한 독성을 줄인 것이었는데, 이와 같은 것을 생백신이라고 한다. 이런 유형의 백신은 약독화되어 있지만, 살아있기 때문에 생백신이라고 부른다. 살아있기 때문에 인체에 감염해서 증식한다. |

|

사백신 |

모든 미생물이 약독화에 성공하는 것은 아니다. 그래서 등장한 것이 불활성 백신이다. 살아있는 미생물을 감염시키지 않아도 미생물의 사체에서 면역이 도입되는 경우가 있다는 사실을알게 되었다. 바이러스에서는 광견병바이러스, 세균에서는 콜레라균, 페스트균, 장티푸스균이다. 이들의 사체를 접종하면 면역을 획득할 수 있다 |

|

중화항체 |

바이러스의 입자 표면에 결합해 바이러스와 세포 수용체의 결합을 방해, 바이러스의 감염성을 중화시키는 바이러스 특이적 항체 |

1. 사업위험

당사는 허혈성 질환 치료제 및 면역보조제 기반 백신 개발 및 전문의약품 유통을 주요 사업으로 영위하고 있습니다.

증권신고서 작성 기준일 현재 당사가 개발중인 주요 약품은 다음과 같습니다.

| [당사 주요 파이프라인 현황] | ||

|

||

| 자료: 당사 제시 |

| [당사 주요 제품의 매출액 및 매출 비중 현황] |

| (단위: 천원, %) |

|

매출 유형 |

2020년 |

2019년 |

2018년 |

|||

|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 의약품 도매 | 3,122,485 | 92.8% | 3,670,589 | 86.5% | 1,514,130 | 74.4% |

|

BIO-IT |

161,066 | 4.8% | 543,457 | 12.8% | 479,755 | 23.6% |

|

건강기능식품 |

79,872 | 2.4% | 31,333 | 0.7% | 7,588 | 0.4% |

| 기타 | 0 | 0.0% | 33,814 | 1.7% | ||

| 합계 | 3,363,423 | 100.0% | 4,245,379 | 100.0% | 2,035,287 | 100.0% |

|

가. 바이오산업의 성장성과 관련된 위험 당사는 바이오의약품을 연구 개발하는 바이오 벤처기업으로서, 바이오신약 및 기존 바이오의약품의 성능을 향상시키는 바이오 베터를 개발하고 있습니다. 2019년 국내 바이오의약품 시장규모는 2조 6,002억원으로 2018년(2조 2,309억원) 대비 16.6% 증가하였으며, 2019년 기준 국내 의약품 시장 규모인 24조 3100억원 중 약 10%를 차지하고 있습니다. 또한 2019년도 의약품 수출액은 51억 9515만달러로 2018년 46억 7311만 달러에 비해 11.2% 증가해 역대 최대치를 경신하였고, 최근 5년간 연평균 15.2%로 높은 수출 성장세를 이어갔습니다. 이런 가운데 국내 바이오의약품의 글로벌 진출이 가속화 되어 2016년에 우리나라의 바이오시밀러가 본격적으로 유럽시장에 진출한 것을 비롯해 국산 백신 등의 수출이 급증하여 당사와 같이 재조합단백질 치료제 기술 및 백신 관련 원천기술을 보유한 기업의 경쟁력은 보다 확대될 것으로 예상됩니다 그럼에도 전체 제약산업의 환경이 악화되거나 새로운 방식의 의약품 산업이 발전하게 될 경우 당사가 속해있는 바이오 의약품 산업의 전망이 악화될 수 있으며, 이는 당사의 사업에 부정적인 영향을 미칠 수 있습니다. |

당사는 바이오의약품을 연구 개발하는 바이오 벤처기업으로서, 바이오신약 및 기존 바이오의약품의 성능을 향상시키는 바이오 베터를 개발하고 있습니다. 전체 의약품 시장에서 당사가 속한 바이오의약품의 시장 규모는 지속적으로 증가하여, 2010년 17%에서 2018년 28%, 2024년에는 32%로 연평균 8.2% 성장한데 이어, 향후 5년(‘19~24’년)도 연평균 8.5%의 고성장을 지속, 2024년 시장규모가 3,880억 달러에 달할 것으로 예상됩니다

실제로, 2019년 국내 바이오의약품 시장규모는 2조 6,002억원으로 2018년(2조 2,309억원) 대비 16.6% 증가하였으며, 2019년 기준 국내 의약품 시장 규모인 24조 3100억원 중 약 10%를 차지하고 있습니다. 또한 2019년도 의약품 수출액은 51억 9515만달러로 2018년 46억 7311만 달러에 비해 11.2% 증가해 역대 최대치를 경신하였고, 최근 5년간 연평균 15.2%로 높은 수출 성장세를 이어갔습니다. 이런 가운데 국내 바이오의약품의 글로벌 진출이 가속화 되어 2016년에 우리나라의 바이오시밀러가 본격적으로 유럽시장에 진출한 것을 비롯해 국산 백신 등의 수출이 급증하여 당사와 같이 재조합단백질 치료제 기술 및 백신 관련 원천기술을 보유한 기업의 경쟁력은 보다 확대될 것으로 예상됩니다

바이오의약품 시장의 성장 잠재력은 바이오신약과 기존 합성신약의 생산성 비교를 통해서도 확인할 수 있습니다. 합성신약과 비교할 때 바이오신약의 개발비용과 기간은 다소 긴 편이나, 이 역시 연구 개발이 지속되면서 효율적으로 감소되고 있는 추세입니다. 이에 바이오신약은 신약개발의 생산성 둔화와 제네릭 경쟁 심화, 경쟁력 악화에 따른 세계 의약품시장의 성장률 둔화를 극복할 대안으로 제시되고 있습니다.

|

[합성의약품과 바이오의약품 비교] |

|||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||

| 자료: 당사 사업보고서 |

그럼에도 전체 제약산업의 환경이 악화되거나 새로운 방식의 의약품 산업이 발전하게 될 경우 당사가 속해있는 바이오 의약품 산업의 전망이 악화될 수 있으며, 이는 당사의 사업에 부정적인 영향을 미칠 수 있습니다. 또한, 최근 세포치료제, 줄기세포치료제 등 바이오 의약품에서도 점차 발전된 방식의 신약 개발 임상 시험이 진행되고 있습니다. 세포치료나 유전자치료의 경우 기존의 치료제보다 근본적인 치료가 가능하여 난치성 질환의 치료가 가능하게 할 기술로 기대되고 있습니다. 이처럼 바이오 의약품 산업의 기술 개선으로 인해 당사의 사업에 부정적인 영향을 미칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다.

|

나. 노인성 질환 치료제 개발 관련 위험 당사는 전 세계적인 인구노령화에 따라 삶의 질적 저하를 가져오는 퇴행성 질환과 같은 노화 관련 질환의 치료를 위한 바이오신약, 백신 그리고 진단제의 개발을 목표로 신약을 개발하는 기업입니다. 우리나라는 2015년 당시 65세 이상 인구가 전체의 13.2%(657만명)에서 2019년 기준으로는 인구의 14.9% (768만명)를 차지하는 등 전 세계 역사상 가장 빠른 속도로 고령화가 진행 중입니다. 초고령 인구는 지속적으로 증가하여 2020년에는 전체 가구의 22.8%, 2047년에는 전체 가구의 약 절반인 49.6%이 고령자 가구가 될 것으로 전망됩니다. 그러나 예기치 못한 인구구조의 변화로 노화 관련 질환 치료제 시장이 위축되거나 경쟁업체의 공격적인 신약 개발 및 마케팅으로 경쟁이 심화될 경우, 노화 관련 치료제가 주력제품인 당사의 사업에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다 |

당사는 전 세계적인 인구노령화에 따라 삶의 질적 저하를 가져오는 퇴행성 질환과 같은 노화 관련 질환의 치료를 위한 바이오신약, 백신 그리고 진단제의 개발을 목표로 신약을 개발하는 기업입니다. 우리나라는 2015년 당시 65세 이상 인구가 전체의 13.2%(657만명)에서 2019년 기준으로는 인구의 14.9% (768만명)를 차지하는 등 전 세계 역사상 가장 빠른 속도로 고령화가 진행 중입니다. 초고령 인구는 지속적으로 증가하여 2020년에는 전체 가구의 22.8%, 2047년에는 전체 가구의 약 절반인 49.6%이 고령자 가구가 될 것으로 전망됩니다.

인구 고령화로 인해 노후 삶의 질 향상과 건강한 삶에 대한 욕구가 늘어나게 되면서 노화와 연계된 질환의 의약품 시장이 급격하게 확대되고 있는 추세입니다. 주요 대사성 질환인 암, 당뇨병, 심혈관계 질환, 지질대사 질환, 골다공증의 세계치료제 시장의 경우 2014년 2,732억 달러에서 연평균 7% 성장하여 2020년 4,129억 달러에 이를 것으로 전망됩니다. 심혈관계 질환 치료제에 이어 뇌-신경질환, 암, 당뇨, 비만 치료제와 같은 성인 질환들이 노화 관련 의약품 시장을 주도할 것으로 예상되며, 연평균 성장률 측면에서도 비만(26.4%), 뇌.신경질환(12.8%), 당뇨(12.5%) 관련 의약품 시장의 성장이 예상됩니다. 이는 당사가 주요 타겟으로 하여 개발을 진행 중에 있는 혈관성 질환 치료제, 당뇨 합병증 치료제 등을 포함하는 고성장의 대규모 시장입니다.

| [국내외 대사성질환 비중(2020년)] | |||||||||||||||

|

|||||||||||||||

| 자료: 당사 사업보고서 |

그러나 예기치 못한 인구구조의 변화로 노화 관련 질환 치료제 시장이 위축되거나 경쟁업체의 공격적인 신약 개발 및 마케팅으로 경쟁이 심화될 경우, 노화 관련 치료제가 주력제품인 당사의 사업에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다

|

다. 당뇨망막증 치료제(EG-Mirotin)관련 위험 당사가 개발하고 있는 EG-Mirotin은 기존 치료제와 달리 허혈성 망막 질환을 근본적으로 치료할 수 있는 First-In Class 신약이며 당뇨망막증 진행단계 중 Early DR단계부터 PDR단계까지 처방이 가능하고, 기존 치료제와 함께 처방하는 병용요법의 처방도 가능 할 것으로 판단되어 시장 진입이 용이하고 기존 시장의 확대가 가능할 것으로 예상됩니다. |

당뇨망막증은 망막 내 모세혈관의 손상에 의한 허혈로 인해 발병하는 질환으로, 당뇨병 유병기간 5년 이하에서 유병률이 29%, 15년 이상에서는 유병률이 무려 78%로 알려진 주요 당뇨 합병증입니다.

당뇨망막증은 증상이 심해지면 혈관의 손상으로 기능을 상실한 모세혈관이 소멸, 신생을 거듭하게 됩니다. 특히, 신생 혈관은 혈관 외벽을 보호하는 외피세포(Pericyte)가 형성되지 않아 기존 모세혈관보다도 더욱 빠르게 문제를 일으키는데, 이러한 변화가 가속화되는 사이 망막이 서서히 박리되면서 결국 시력 상실에 이르게 됩니다. 당뇨병의 관리와 개인적인 편차가 있지만, 일반적으로 당뇨망막증의 발병부터 망막 박리로 인한 실명까지 10~20여년 정도 소요되는 것으로 알려져 있습니다.

| [당뇨망막증 진행단계] | ||

|

||

| 자료: 당사 제시 |

당뇨망막증은 망막의 모세혈관의 증식여부에 따라 단계를 구별합니다. 초기 망막의 병변이 망막내부에서 진행되는 전기단계의 비증식성 망막병증 (Non-proliferative Diabetic Retinopathy, NPDR)과 이후 증세가 진행됨으로써 망막으로부터 신생혈관조직이 유리체강 내부로 성장해 나가는 후기단계의 증식성 망막병증 (Proliferative Diabetic Retinopathy, PDR)으로 구분할 수 있습니다.

| 구분 | 내용 |

|---|---|

| 비증식성 망막병증 | 당뇨성 망막병증을 구분하는 초기 단계로서 신생 혈관이 생기기 전의 당뇨성 망막병증 단계 |

| 증식성 망막병증 | 당뇨성 망막병증의 후기 단계로서 신생 혈관이 유도되어 망막에 직접적인 악영향을 미치는 단계 |

현재 대표적인 증식성 당뇨 망막병증 치료제는 루센티스와 아일리아로 주로 후기인 증식성 망막병증을 대상으로 증상의 진행을 억제해 주는 방법이 시행되고 있으며 신생혈관을 억제하는 방식의 주사제를 사용하고 있습니다. 또한, 전통적으로 레이저 치료법을 이용한 망막 박리 억제 또는 혈관의 신생을 억제하는 방법 역시 주요한 치료법으로 시행되고 있습니다. 그러나 이들 치료법은 모두 후기단계인 증식성 망막병증에 대한 치료법으로써 당뇨망막증의 대다수를 차지하는 초기의 비증식성 망막병증에 대해서는 적절한 치료법이 없는 상태입니다.

| [당뇨성 망막병증 치료제 비교] | ||||||||||||||||||||

|

||||||||||||||||||||

| 자료: 당사 제시 |

이에 당사는 당뇨망막증 초기에 망막의 모세혈관에서 발생되는 혈관주위세포(pericyte)의 소실, 부종, 출혈 등을 억제하여 망막의 모세혈관을 정상화 및 안정화 시켜 질병의 진행을 억제하는 새로운 개념의 약물의 개발을 진행하고 있습니다.

당사가 개발하고 있는 EG-Mirotin은 기존 치료제와 달리 허혈성 망막 질환을 근본적으로 치료할 수 있는 First-In Class 신약이며 당뇨망막증 진행단계 중 Early DR단계부터 PDR단계까지 처방이 가능하고, 기존 치료제와 함께 처방하는 병용요법의 처방도 가능 할 것으로 판단되어 시장 진입이 용이하고 기존 시장의 확대가 가능할 것으로 예상됩니다.

그럼에도 불구하고 최근 국내외 안과 관련 시장의 경쟁이 가속화되고 있어 당사 당뇨망막증 치료제의 임상완료 후 시장진입 및 시장점유율 확보가 어려울 수 있습니다. 2019년 기준 글로벌 매출규모가 75억 4,160만 달러에 이르는 아일리아의 특허가 2023년 11월에 만료되고 루센티스는 2020년 미국 특허가 종료되고 2022년 유럽 특허만료를 앞두고 있습니다. 특허가 만료되면 저렴한 바이오시밀러의 시장 진입으로 환자들은 더 많은 선택지를 가지게 되어 안과 관련 시장의 경쟁이 심화될 것으로 예상됩니다. 이처럼 국내외 안과 관련 시장의 변동 및 당사 당뇨망막증 치료제의 임상 지연 등에 따라 당사의 당뇨성 망막병증 치료제 개발 및 판매에 부정적인 영향을 미칠 수 있습니다.

|

라. 욕창 및 창상 치료제(EG-Decorin)관련 위험 당사의 '욕창 치료제 EG-Decorin'은 허혈성 질환 치료제 EGT022를 주성분으로 하는 연고제입니다. EG-Decorin은 허혈에 의하여 야기된 욕창 환부에서 정상적인 혈관의 형성을 유도하는 방식으로 치료제로 이러한 치유 효능에서 창상과 같은 예리하고 깊게 베인 상처에도 효능이 있음을 확인하여 현재 전문의약품인 창상치료연고제로도 개발중에 있습니다. 다만, 일반적으로 욕창은 거동이 불편한 장기 환자 및 고령자에게 주로 발생합니다. 따라서 의학 발달 등으로 인한 장기 환자 감소는 욕창 환자수를 감소시킬 수 있으며, 이는 당사의 욕창치료제 개발 및 개발 완료 후 판매에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다. |

욕창은 거동이 불편한 노인이나 오랫동안 병상에 있어서 쇠약해진 환자 및 뇌척수 신경의 장애로 체위를 자유롭게 바꿀 수 없는 환자에게서 볼 수 있으며 체중의 압박을 받는 특정부위, 특히 뼈가 드러난 곳에서 혈관의 혈류 부족으로 인해 발병하는 2차적 질병입니다. 70% 정도는 노인에서 발생되므로 노인성 질환으로도 분류되지만, 65세 미만의 성인에서도 신경학적 장애나 중증질환이 있는 경우 욕창에 취약한 것으로 알려져 있습니다.

주요 선진국들의 고령화 사회로의 급속한 진행과 더불어, 만성질환자 역시 그 수가 비례하여 증가함에 따라 욕창 환자 역시 그 수가 급격히 증가하고 있습니다. 2013년 기준 주요 국가들의 욕창 환자수는 약 783만명 수준이고 욕창 2기 기준 글로벌 시장 규모는 85억달러에 달하는 것으로 집계되고 있으나 욕창에 대한 통계는 다소 과소 평가되는 면이 있어 실제로는 훨씬 더 큰 시장으로 예상됩니다. 욕창으로 인한 사회적 의료비 역시 증가하면서 욕창의 예방 및 치료에 대한 관심이 꾸준히 증가하고 있지만, 현재 욕창 관련 제품은 예방과 관련된 물품 개발에 국한되어 있어 근본적인 치료제의 개발이 시급한 실정입니다

당사의 '욕창 치료제 EG-Decorin'은 허혈성 질환 치료제 EGT022를 주성분으로 하는 연고제입니다. EG-Decorin은 허혈에 의하여 야기된 욕창 환부에서 정상적인 혈관의 형성을 유도하는 방식으로 치료제로 이러한 치유 효능에서 창상과 같은 예리하고 깊게 베인 상처에도 효능이 있음을 확인하여 현재 전문의약품인 창상치료연고제로도 개발중에 있습니다.

다만, 일반적으로 욕창은 거동이 불편한 장기 환자 및 고령자에게 주로 발생합니다. 따라서 의학 발달 등으로 인한 장기 환자 감소는 욕창 환자수를 감소시킬 수 있으며, 이는 당사의 욕창치료제 개발 및 개발 완료 후 판매에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다.

|

마. 심근허혈/재관류 손상 치료제(EG-Myocin) 관련 위험 당사의 EG-Myocin은 당사가 개발 중인 당뇨망막증 치료제, 욕창 치료제와 동일한 인체 유래 재조합 단백질 성분의 'EGT022'로 이루어져 있으며, 급성 심근경색 치료 시 병용 투여 방법으로써 심장 주변에 다발적으로 손상 받은 모세혈관의 정상화, 안정화를 유도하여 재관류 손상을 빠르게 치료할 수 있는 의약품으로 개발하고 있습니다. 다만, 현재 국내에서는 작년부터 도입된 '매직셀 치료법' 등 다양한 방식의 심근허혈/재관류 손상 관련 연구가 이루어지고 있습니다. 당사 EG-Myocin는 현재 임상 2상 진행중으로 최소 2025년 이후에 시판이 가능할 것으로 예상되는 바 임상 진행이 늦어진다면 시장성 확보가 원활하지 않을 가능성도 배재할 수 없습니다. 투자자께서는 이점 유의하시기 바랍니다. |

심근허혈/재관류 손상은 대부분 심장질환 환자 중 상당 부분을 차지하는 급성 심근경색을 치료하면서 발생합니다. 급성 심근경색은 주로 약물을 이용하여 혈전을 용해하거나 스텐트 시술로 대표되는 관상동맥중재술을 이용해 치료하게되는데, 치료 중 심장의 혈류가 다시 재개되는 재관류 과정에서 심장 주변 모세혈관에 다발적인 손상을 초래하는 것입니다. 이러한 2차적인 손상으로 인하여 환자가 후유증을 앓거나 심한 경우 사망할 수도 있는 질환입니다.

당사의 EG-Myocin은 당사가 개발 중인 당뇨망막증 치료제, 욕창 치료제와 동일한 인체 유래 재조합 단백질 성분의 'EGT022'로 이루어져 있으며, 급성 심근경색 치료 시 병용 투여 방법으로써 심장 주변에 다발적으로 손상 받은 모세혈관의 정상화, 안정화를 유도하여 재관류 손상을 빠르게 치료할 수 있는 의약품으로 개발하고 있습니다.

급성 심근경색으로 인하여 심혈관 주변에 분포한 모세혈관은 1차적으로 타격을 받게 됩니다. 이후, 관상동맥중재술 시술 후 재관류 과정에서 발생하는 2차적 손상으로 인한 후유증으로 심각하면 사망할 수 있는 질환임에도 아직까지 적절한 치료나 예방 방법이 없습니다.

심장질환은 지난 2019년 세계 사망원인 1위로 꼽히며 1990년 약 2억 7천만명에서 2019년 5억 2천만명으로 2배 가까이 늘었습니다. 그 중 심혈관 질환 사망자 수는 1990년의 1천 210만명에서 2019년 1천 860만 명으로 증가했으며, 지난해의 경우 심혈관 질환 사망은 대부분 허혈성 심장질환에 의한 것이었습니다. 또한 건강보험심사평가원의 통계자료에 따르면 최근 5년간 (2015~2019년)의 ‘허혈성 심장질환’ 진료인원은 2015년 80만 3,710명에서 2019년 94만 3,006명으로 증가하고 있으며 2019년 진료비용은 1조 70억원으로 집계되었고 글로벌데이터에 따르면 주요 7개국의 급성관상동맥증후군 치료제 시장이 2015년 약 78억 달러에서 2025년 121억 달러로 확대될 것으로 전망됩니다. 따라서 당사가 개발하고 있는 '심근허혈/재관류 손상치료제 (EG-Myocin)' 가 관상동맥중재술로써 보편적으로 이용되고 있는 스텐트시술에 병용투약하는 치료제로서 개발되어 출시된다면 그 기술적 시장가치가 상당할 것으로 기대하고 있습니다.

다만, 현재 국내에서는 작년부터 도입된 '매직셀 치료법' 등 다양한 방식의 심근허혈/재관류 손상 관련 연구가 이루어지고 있습니다. 당사 EG-Myocin는 현재 임상 2상 진행중으로 최소 2025년 이후에 시판이 가능할 것으로 예상되는 바 임상 진행이 늦어진다면 시장성 확보가 원활하지 않을 가능성도 배재할 수 없습니다. 투자자께서는 이점 유의하시기 바랍니다.

|

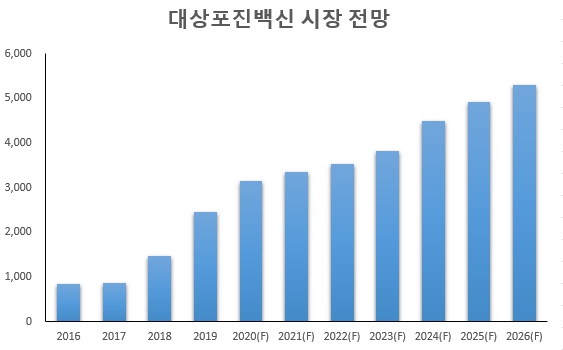

마. 대상포진 백신(EG-HZ) 당사는 2014년 11월부터 국가과제(사업부처: 한국보건산업진흥원/사업명:감염병위기대응기술개발)에 선정되어 과제명 '고효율 대상포진 백신 개발' 사업을 수행하고 있습니다. 재조합단백질 생산기술을 바탕으로 대상포진 항원 (외막단백질)개발에 착수하여 대상포진 항원 생산을 위한 공정 확립 및 품질시험법을 구축 및 확립하였으며 현재는 호주 현지에서 '대상포진 백신 EG-HZ' 임상 1상 투약 및 관찰의 전 과정을 완료하였고 임상 최종보고서 작성을 진행 중입니다. 당사에서 개발하고 있는 '대상포진 예방백신(EG-HZ)'은 GSK의 'Shingrix'와 비교하였을 때 동등 수준의 효능과 안전성을 확보한 재조합 대상포진 백신으로 개발될 수 있을 것으로 기대합니다. |

대상포진(herpes zoster)은 바이러스에 의한 질병으로, 물집(수포)을 동반한 아픈 뾰루지(발진)가 몸의 한 쪽에, 주로 줄무늬 모양으로 나타나는 것이 특징입니다. 이는 수두를 일으키기도 하는 수두/대상포진 바이러스(varicella zoster virus, VZV)에 의한 것입니다. 대상포진은 과거에 수두에 걸린 적이 있었거나 수두 예방접종을 한 사람에게서만 발병하는 질환입니다.

세계적으로 대상포진 발병 비율은 한 해 건강한 사람 1천 명 당 1.2 ~ 3.4명이며, 65세 이후의 경우에는 1천 명 당 3.9~11.8명으로 증가하는 것으로 알려져 있습니다.

| [대상포진백신 시장 전망] | ||

|

||

| 자료: 당사 사업보고서 |

현재 대상포진 백신으로 허가받은 제품은 전 세계적으로 Merck사의 'Zostavax'와 GSK의 'Shingrix' 두 제품이 있습니다. 2006년 제품 승인을 받은 Merk사의 'Zostavax'는 기존 수두 백신에서 항원량만 늘린 제품으로서 대상포진 방어효율은 60대 이하 연령층에서 약 51%, 70대 이상에서는 약 38% 수준에 그쳐 대상포진 발병 억제율이 매우 낮음에도 불구하고 생산성이 낮기 때문에 공급이 원활하지 않아 매우 고가의 비용으로 접종되고 있습니다. 또한 약독화 생백신으로서 면역력이 급격히 저하된 환자에게서는 심각한 부작용을 초래할 가능성이 있는 것으로 알려져 있습니다.

최근 미국 FDA와 캐나다를 비롯하여 유럽, 일본, 중국, 호주에까지 제품 승인된 GSK의 대상포진 백신 싱그릭스 'Shingrix' 는 GSK의 면역보조제 [AS01B]를 포함한 백신으로서 임상 3상 시험에서 기존 대상포진 예방백신에 비해 약 2 배에 가까운 약 97.8 % 방어효율을 나타냄을 확인하였으며 현재 대상포진 백신 시장은 2017년에 출시된 싱그릭스(Shingrix)’를 중심으로 급격히 커지고 있는 추세입니다.

2007년 10월에 판매승인된 Merck사의 대상포진 백신 Zostavax는 2014년 기준으로 7억6천만달러의 매출을 기록했습니다. 2017년에는 Zostavax 매출이 10억달러를 상회한 것으로 알려져 있었으나 GSK의 대상포진 백신 싱그릭스 'Shingrix' 2018년도에 약 12억 달러, 2019년도에 23억 달러 이상의 매출을 달성한 바 있었으며, 2020년도에는 30억 달러를 기록할 것으로 예상됩니다(자료. Global Data). 이러한 추세에 따라 대상포진 예방백신 싱그릭스(Shingrix)의 시장규모가 급격히 증가한다면 향후 5년 뒤에는 대상포진 예방백신 싱그릭스(Shingrix)의 매출이 50억 달러 이상을 상회할 것으로 예상하고 있습니다.

당사는 2014년 11월부터 국가과제(사업부처: 한국보건산업진흥원/사업명:감염병위기대응기술개발)에 선정되어 과제명 '고효율 대상포진 백신 개발' 사업을 수행하고 있습니다. 재조합단백질 생산기술을 바탕으로 대상포진 항원 (외막단백질)개발에 착수하여 대상포진 항원 생산을 위한 공정 확립 및 품질시험법을 구축 및 확립하였으며 현재는 호주 현지에서 '대상포진 백신 EG-HZ' 임상 1상 투약 및 관찰의 전 과정을 완료하였고 임상 최종보고서 작성을 진행 중입니다. 당사에서 개발하고 있는 '대상포진 예방백신(EG-HZ)'은 GSK의 'Shingrix'와 비교하였을 때 동등 수준의 효능과 안전성을 확보한 재조합 대상포진 백신으로 개발될 수 있을 것으로 기대합니다.

그러나 현재 글로벌 대상포진백신 시장을 지배하고 있는 다국적 제약사 Merck사 및 GSK가 제품 가격 인하 등의 공격적인 마케팅을 펼칠 경우, 당사의 대상포진백신 개발 등에 부정적인 영향을 미칠 수 있음을 유의하시기 바랍니다.

|

바. 코로나19백신(EG-COVID) 개발 관련 위험 당사는 전임상단계에서 EG-COVID의 효능평가를 진행하고 있으며 최근 2021년 3월, EG-COVID의 코로나19 바이러스로부터의 방어력을 확인하는 중화항체 효능 평가 시험에서 모더나의 코로나19 예방백신의 비임상 실험 데이터와 비교했을 때, 대등한 수준의 결과를 확인하여 코로나 19 예방백신으로서 효능과 임상 성공의 가능성을 입증했습니다. 당사는 추가적인 전임상 시험을 마치고 임상샘플 생산을 완료하는 대로 2021년에는 임상 단계에 진입하는 것을 목표로 하고 있습니다. 다만, 코로나19가 전세계적으로 창궐한지 1년이 지난 현재, 전세계적으로 백신 개발이 활발하게 진행중이고 경쟁강도는 점차 심화되고 있습니다. 최근 얀센이 개발한 백신 또한 국내 식약처로부터 품목허가를 받아 새로운 백신 치료제로서 사용될 예정입니다. 당사가 개발하고 있는 EG-COVID는 유통 및 생산성이 우수한 강점으로 현재 유통되고 있는 백신 대비 상대적 강점을 보유하고 있으나 시판 허가가 가능할 것으로 예상되는 2023년까지 다른 경쟁 백신 혹은 치료제가 개발 될 경우 당사의 코로나19 백신 개발 등에 부정적인 영향을 미칠 수 있음을 유의하시기 바랍니다. |

코로나바이러스감염증-19 (약칭 : COVID-19, 코로나 19)는 2019년 12월 중국 우한에서 처음 발생한 이후 중국 전역과 현재는 전 세계로 확산된, 새로운 유형의 병원체 사스-코로나바이러스(SARS-CoV-2)에 의한 급성 호흡기 감염질환입니다. 코로나바이러스는 감기 등 호흡기 질환을 유발하는 RNA 바이러스로서 감염자의 비말(침방울)이 호흡기나 눈·코·입의 점막으로 침투될 때 전염되며 사람을 포함한 다양한 동물에게 감염을 일으킵니다. 감염되면 약 2~14일(추정)의 잠복기를 거친 뒤 발열(37.5도) 및 기침이나 호흡곤란 등 호흡기 증상, 폐렴이 주 증상으로 나타나지만 무증상 감염 사례도 나오고 있으며 건강한 성인은 시간이 지나면 회복될 가능성이 크지만, 노약자나 기저 질병이 있던 사람 등 면역 기능이 낮은 사람이 감염될 경우 치명적일 수 있습니다. 일부는 감염 후 급성 호흡곤란 증후군(ARDS)·급성 폐 손상·패혈성 쇼크·급성 신장 손상 등으로 진행되기도 하며, 심할 경우 사망에 이를 수 있습니다.

전 세계적으로 유수의 제약회사 등이 코로나바이러스 감염증을 종식하기 위한 치료제, 백신 개발이 활발히 진행되고 있으며 현재는 모더나와 화이자, 아스트라제네카 등에서 개발된 코로나19 예방백신이 긴급 사용 승인을 받아 세계 각국에서 순차 투약을 진행하고 있습니다. 그러나 국가별 전체 인구의 60%~ 70% 인구가 면역항체를 형성해야 집단면역이 가능하기 때문에 백신의 물량 확보 및 보급이 시급한 실정이나 코로나 변이 바이러스로 인한 2차 확산이 진행되고 있어 세계적으로 변이 코로나 바이러스에 대응이 심각한 상황입니다.

당사의 코로나19 백신은 mRNA 백신으로 mRNA 백신은 DNA백신에 비해 안전성이 우수하고 소량의 항원으로도 충분한 예방효과가 있기 때문에 생산성이 우수하다는 장점을 가지고 있으며, 현재 승인받은 모더나, 화이자의 백신이 mRNA를 활용한 백신입니다. 특히 동사가 개발하고 있는 EG-COVID의 양이온성 리포좀 전달체 기술은 모더나 또는 화이자의 코로나19 예방백신이 가지고 있는 초저온 보관, 유통이 아닌 냉장보관이 가능한 강점을 갖고 있어 출시된다면 현재 판매되고있는 백신과 비교하여 상대적 강점을 가질 것으로 보입니다.

당사는 전임상단계에서 EG-COVID의 효능평가를 진행하고 있으며 최근 2021년 3월, EG-COVID의 코로나19 바이러스로부터의 방어력을 확인하는 중화항체 효능 평가 시험에서 모더나의 코로나19 예방백신의 비임상 실험 데이터와 비교했을 때, 대등한 수준의 결과를 확인하여 코로나 19 예방백신으로서 효능과 임상 성공의 가능성을 입증했습니다. 당사는 추가적인 전임상 시험을 마치고 임상샘플 생산을 완료하는 대로 2021년에는 임상 단계에 진입하는 것을 목표로 하고 있습니다.

다만, 코로나19가 전세계적으로 창궐한지 1년이 지난 현재, 전세계적으로 백신 개발이 활발하게 진행중이고 경쟁강도는 점차 심화되고 있습니다. 최근 얀센이 개발한 백신 또한 국내 식약처로부터 품목허가를 받아 새로운 백신 치료제로서 사용될 예정입니다. 당사가 개발하고 있는 EG-COVID는 유통 및 생산성이 우수한 강점으로 현재 유통되고 있는 백신 대비 상대적 강점을 보유하고 있으나 시판 허가가 가능할 것으로 예상되는 2023년까지 다른 경쟁 백신 혹은 치료제가 개발 될 경우 당사의 코로나19 백신 개발 등에 부정적인 영향을 미칠 수 있음을 유의하시기 바랍니다.

|

사. 임상시험 실패에 따른 위험 |

의약품 산업은 국민의 건강과 직결되는 규제산업으로서 제품의 개발에서 임상시험, 인ㆍ허가 및 제조, 유통 등 전 과정을 엄격히 국가에서 규제하고 있습니다. 신약의 개발단계는 연구단계에서 선정된 신약후보물질을 동물에게 검증하는 비임상단계, 사람에게 검증하는 임상단계로 크게 구분해 볼 수 있으며, 일반적으로 신약연구개발 전 과정에서 소요되는 비용의 85% 이상을 개발단계에서 사용하게 됩니다. 그리고 모든 자료를 한국 식품의약품안전처(MFDS)나 미국 식품의약품안전청(FDA) 등의 허가기관에 제출해야 하므로 정부의 규제와 지침을 준수해야 합니다.

비임상 단계는 동물을 대상으로 한 약효 및 부작용 등을 확인하는 단계로, 이를 통과하면 허가기관에 임상 실험을 신청하고 임상시험 가능 여부를 승인 받게 됩니다. 그 다음으로 건강한 지원자를 대상으로 한 임상 1상 단계를 거치게 되고 안전성이 확인되면, 이후 환자를 대상으로 하는 임상 2상 및 임상 3상 단계에서 약물의 약효와 안전성을 확인 검증하게 됩니다. 임상시험의 각 단계는 모두 인간을 대상으로 하기 때문에 안전성 측면에서 철저한 감독과 관리가 요구되고 있습니다. 임상 단계를 모두 마친 신약후보물질에 대해서는 각종 실험 자료들을 정리하여 허가기관에 신약허가신청을 하게 되며 최종적으로 유효성과 안전성이 확실하게 검증되었다고 판단되면 허가 기관은 최종 판매 승인을 내주게 됩니다. 신약 시판 이후에도 '신약 등의 재심사기준'에 따라 시판 후 4년에서 6년 동안 안정성과 유효성에 대한 모니터링이 이루어집니다.

| [일반적인 신약개발 과정 및 단계] |

|

단계 |

소요기간(yr) |

시험대상 |

목적 |

|

|---|---|---|---|---|

|

Screening 및 비임상시험 |

3~6 |

in vitro/ in vivo |

약물의 탐색 및 효능, 안전성 확인 |

|

|

임상시험 |

1상 |

1~2 |

건강인 |

독성확인, 복용량 결정 |

|

2상 |

2 |

환자 |

효능평가 및 독성, 부작용 모니터링 |

|

|

3상 |

3~5 |

대규모 환자집단 |

효능확인 및 장기 독성 확인 |

|

|

승인 및 급여 취득 |

1~1.5 |

- |

허가 심의 |

|

|

PMS |

4~6 |

환자 |

안정성과 유효성, 장기 부작용 모니터링 |

|

| 주) 임상시험 약물의 특성에 따라 1상과 2상의 일부를 한꺼번에 실시하는 임상 1/2a상이존재하며, 소수의 환자를 대상으로하여 독성확인, 복용량 결정, 효능을 함께 확인하는 단계로 건강한 일반인을 대상으로 하는 임상1상과는 다른 개념입니다. |

이처럼 신약 개발은 직접적으로 인간의 생명과 건강에 영향을 끼칠 수 있기 때문에 공공성·제도적 규제가 강한 특성을 지니고 있습니다. 신약 허가를 받기 위해서는 비임상시험을 거쳐 임상시험에서 안전성과 유효성을 인정받아야 하며, 이러한 시험을 수행함으로서 신약의 인체 위해성 평가를 검증받도록 하고 있습니다. 의약품 개발의 모든 영역은 정부기관이 관리감독하고 있으며, 다른 산업분야에 비해 연구개발에 소요되는 개발기간이 길고 준수해야 하는 제약조건이 많은 반면 진입장벽이 높아, 제품 개발에 성공한 경우 시장 내에서 독점적 지위를 누릴 수 있습니다.

의약품의 개발 과정은 후보물질 선정, 비임상 단계, 임상시험 진행 승인(IND), 임상 1~3상 (희귀 의약품의 경우 임상 2상 완료 후 품목허가 가능, 임상 3상은 품목허가 이후 진행), 품목허가의 단계로 진행됩니다. 약사법 시행규칙에 따르면 "임상시험(Clinical Trial/Study)"이라 함은 의약품의 안전성과 유효성을 증명하기 위하여 사람을 대상으로 해당 약물의 약동ㆍ약력ㆍ약리ㆍ임상적 효과를 확인하고 이상반응을 조사하는 시험을 말합니다. 임상시험은 시판 허가 전의 3단계(1상, 2상, 3상)와 시판 후 임상시험(PMS)을 포함하여 총 4단계로 구분합니다.

| [임상시험 구분] |

| 구분 | 목적 | 내용 |

|---|---|---|

| Phase 1 (1상) |

ㆍ안전성 검토 ㆍ내약성 평가 ㆍPK/PD 정의/서술 ㆍ치료효과 추정 |

ㆍ용량-내약성 임상시험 ㆍ안전용량 범위와 부작용 확인 ㆍ체내 약물 동태 검토 ㆍ1a: SAD, 1b: MAD |

| Phase 2 (2상) |

ㆍ단기 유효성/안전성 검토 ㆍ목표 적응증에 대한 탐구 ㆍ후속 시험을 위한 용량 추정 ㆍ치료확증 시험을 위한 시험설계, 평가항목, 평가방법에 대한 근거 제공 |

ㆍ용량-반응 탐색 임상시험 ㆍ소수의 환자에서의 비교적 단기간에 걸친 초기 임상시험 ㆍ2a: 약효확인, 유효용량 검토 ㆍ2b: 약효입증, 유효용량 확인, 유효성 및 안전성의 균형 검토 |

| Phase 3 (3상) |

ㆍ안전성, 유효성 재확인 ㆍ임상적용을 위한 Risk/Benefit의 상대평가 근거제공 ㆍ용량과 반응에 대한 관계 확립 ㆍ효과에 대한 검증 |

ㆍ무작위 배정에 의한 용량-반응 임상시험 ㆍ유효성 확립을 위한 적절하고 잘 통제된 임상시험 ㆍ이환율/사망률을 위한 임상시험 ㆍ충분한 환자에서 유효성 및 안전성 확립 ㆍ대조군을 이용한 비교 임상시험 ㆍ대규모 임상시험 |

| Phase 4 (4상, PMS) |

ㆍ시판 후 안전성 조사 및 추가 임상시험 ㆍ일반 또는 특정 대상군/환경에서 Risk/Benefit에 대한 이해 ㆍ흔하지 않은 이상반응 확인 ㆍ추천되는 용량을 확인 ㆍ모든 시험 디자인이 가능 |

ㆍ장기투여시 부작용 검토 ㆍ안전성 재확립 ㆍ새로운 적응증 등 탐색 연구 ㆍ대조군을 이용한 유효성 임상시험 ㆍ이환율/사망률에 대한 임상시험 ㆍ부가적인 평가 항목에 대한 임상시험 ㆍ약물경제학적 측면의 임상시험 |

| 주1) 약물의 농도-반응 관계를 PK/PD라고 합니다. PK(Pharmacokinetics 약동학)는 약물의 흡수, 분포, 생체 내 변화 및 배설을 연구합니다. PD(Pharmacodynamics 약력학)는 생체에 대한 약물의 생리학적 및 생화학적 작용과 그 작용 기전, 즉 약물이 일으키는 생체의 반응을 주로 연구함 주2) SAD(단회용량상승, single ascending dose) : 단회용량을 투여한 후 안전성과 내약성을 확인함 주3) MAD(다중용량 상승, multiple ascending dose) : 반복 투여를 통해 더 높은 용량으로 증량해가면서 최대 내약 용량을 확인함 |

개발사들은 앞 단계의 연구에서 위험(독성) 대비 이익(유효성)이 충분하다고 판단될 때 다음 단계 임상시험의 진입을 결정하게 되며, 약사법에 따라 적합한 임상시험계획승인(IND) 신청 자료를 마련하여 규제기관의 심사를 받게 됩니다. 규제기관은 위험 대비 이익이 허용 가능하다고 판단되면 임상시험계획(IND) 승인을 해주며, 개발사는 승인된 계획서와 의약품임상시험관리규정을 준수하여 임상시험을 실시하게 됩니다.

임상시험계획서에서 설정한 목표를 임상시험을 통해 입증했을 때 임상시험이 성공한 것이며, 다음 단계 연구로 나아갈 수 있고, 목표를 입증하지 못하면 임상시험에 실패하게 됩니다. 임상시험의 목표는 단계별 목적과 질환별 치료목적에 따라 설정하며, 통계적 유의성 입증을 위한 대상자 수와 평가방법을 계획서에 명시해야 하며, 시험 진행 도중에 이러한 사항을 변경하기는 어렵습니다. 회사는 임상시험을 위해 자금과 시간을 투자해야 하기 때문에 다음 단계 임상시험로 진입여부를 결정할 때 성공 가능성에 대한 면밀한 검토를 하지만, 임상의 단계가 올라갈수록 대상자 조건이 다양해지고 관찰기간이 길어지기 때문에 앞단계에서 확인하지 못했던 결과가 나타날 수 있습니다.

1~3상 임상시험은 시험기관윤리위원회 심의 시 임상시험배상책임보험에 의무적으로 가입하도록 되어 있으며, 해당 보험을 통하여 시험 중 개발중인 약으로 인한 부작용 발생 시 대상자에게 적절한 배상을 하게 됩니다.

| [의약품 분류별 단계별 임상통과 확률 및 소요기간] |

|

구분 |

임상1상에서 |

임상2상에서 |

임상3상에서 |

승인신청서 |

임상1부터 |

|---|---|---|---|---|---|

|

합성의약품 |

61% |

26% |

49% |

78% |

6.2% |

|

바이오의약품 |

66% |

34% |

57% |

88% |

11.5% |

|

개량신약 |

70% |

48% |

74% |

90% |

22.6% |

|

소요기간 |

1.5년 |

2년 |

3년 |

0.5년 |

7년 |

| 출처 : 생명공학정책연구센터 "의약품 유형별(합성, 바이오) 개발 특성", 한국바이오경제연구센터 "글로벌 제약시장 임상 파이프라인 분석" |

2018년 3월 발표된 생명공학정책연구센터의 보고서에 따르면 임상 1상에서부터 신약승인까지의 성공률은 바이오의약품의 경우 11.5%로 확인되었습니다. 단계별로 비임상 약 8년, 임상 6.5년, 허가 검토에 약 0.5년 정도의 시간이 필요합니다. 한국바이오경제연구센터에서는 임상1부터 승인까지 대략 7년의 시간이 소요된다는 결과를 나타냈습니다. 임상 1상 단계에 있는 신약 파이프라인 10개 중 1개 정도만이 최종적으로 품목허가를 받아 시장에 출시되는 것입니다. 또한 전임상 단계에서 안전성 및 효능이 검증되었음에도 불구하고 각 임상 단계에서 부작용 등 예상치 못한 결과로 인하여 의약품 개발에 실패할 위험이 상존합니다.

임상 1 상은 주로 정상인을 대상으로 약물의 독성테스트를 합니다. 약물의 효과는 평가하지 않고 안전성에 주로 초점을 맞추기 때문에 대부분 성공률이 높습니다. 임상 2 상은 인체(환자)를 대상으로 부작용뿐 아니라 약효를 테스트하는 첫 번째 관문이기 때문에 성공률이 제일 낮을 수밖에 없습니다. 임상 3상은 임상 2상과 같이 환자를 대상으로 약효와 부작용을 보는 단계이지만, 환자 수가 훨씬 크고 약의 dose(복용량)를 결정하는 단계입니다. 임상 3상은 임상 2상에서 적은 수의 환자를 대상으로 이미 약효와 부작용을 테스트했기 때문에 비교적 성공 확률이 높은 74% 입니다. 임상 3상은 규모가 가장 크고 비용이 제일 많이 드는데다 임상 기간이 가장 깁니다.

바이오의약품의 특성 상 연구개발에는 오랜 시간과 많은 자금이 소요되는 반면 완제의약품이 시장에 출시되기 전까지는 괄목할만한 수익이 발생하지 않기 때문에 임상 시험이 실패할 경우 개발회사에 미치는 타격은 막대할 수 있습니다. 이러한 위험은 비단 당사뿐 아니라 신약개발 사업을 영위하는 회사들에게는 필연적인 위험입니다.

의약품을 개발하여 제품화하기 위해서는 막대한 개발비용과 통상 10-15년 정도의 장기간이 소요되지만, 신약개발 성공확률은 0.025%에 불과해 위험이 매우 높습니다. 하지만 일단 신약이 개발되면 특허를 기반으로 한 독점성을 가질 수 있고, 고부가가치를 올릴 수 있기 때문에 신약개발은 대표적인 High Risk-High Return의 양상을 보이는 산업입니다.

당사는 당사가 개발하고 있는 허혈성치료제 EG-Mirotin 및 EG-Decorin의 임상과정에서 그 효능이 대조군 대비 통계적인 유의성을 나타내지 못하는 결과를 확인한 바 있습니다. 두 약품 모두 현재 다른 임상 프로토콜을 통해 임상 2상을 진행중입니다.

그럼에도 불구하고 당사 제품의 임상 시험에서의 개발 실패의 가능성을 배제할 수 없으며, 개발 실패시 임상실험 진행에 투입된 비용과 시간에 비례하여 당사의 재무적 안정성에 급격한 훼손이 발생할 수 있으니 투자자께서는 이점 유의하시기 바랍니다.

또한 임상 진행 과정에서 발생 할 수 있는 위험 사례로, 최근 국내 바이오회사인 코오롱티슈진이 미국 임상 3상 진행중인 골관절염 세포유전자 치료제(INVOSSA)와 관련하여 미국 FDA는 구성성분 중 하나인, TGF-β1 발현 기능을 담당하는 형질전환세포(TC)가 293세포에서 유래하였다는 내용을 확인하고 임상중지 공문을 코오롱티슈진에 송부하였고, 코오롱티슈진은 공문 접수일인 2019년 5월 3일에 해당내용을 공시한 바 있습니다. 해당 기업의 주가는 임상 3상 중단 공시 전(2019년5월3일) 종가 16,150원에서 공시 익영업일(2019년5월7일) 4,800원(하한가 기록) 하락하며 11,350원의 종가를 기록하였습니다. 이와같이 임상의 진행 중임에도 여러가지 이벤트에 따라 주가에도 영향을 끼칠 수 있음을 투자자께서는 유의하시기 바랍니다.

이와 같이 신약 연구개발을 통하여 가시적인 결과가 나오는 제품의 상용화 단계까지 많은 비용과 시간이 요구되며, 연구개발 과정에서 수많은 변수가 발생할 수 있습니다. 또한, 변수들을 미리 찾아내어 극복하지 못한 경우에 지출했던 연구개발 비용 및 시간 등의 큰 손실을 발생할 수 있으므로 투자자 여러분들께서는 이 점 유의하시기 바랍니다.

|

아. 기술이전 계약 체결 지연 또는 실패 및 해지 위험 당사는 기술이전을 통한 계약금 및 로열티, 마일스톤 등의 기술이전 매출을 주요 수익원으로 하고 있기 때문에, 현재 추진 중인 기술이전 계약의 성공적인 체결 여부에 따른 기술이전 매출이 향후 당사의 수익성을 좌우할 것으로 판단됩니다. |

글로벌 신약 개발 시 평균 1조~2조 원 상당의 개발 비용과 평균 10~15년 정도의 장기간의 개발기간 소요됩니다. 신약개발은 크게 후보물질 탐색, 前임상, 임상시험 단계로 구분되는데, 임상 단계는 6~7년이 걸리고, 전문역량과 고비용이 요구되는 단계로 전체 신약개발 비용의 약 70% 소요됩니다.

최근 R&D 투자 효율성 하락으로 글로벌 제약기업들의 R&D 지출액 증가율 둔화될 것으로 전망되고 있습니다. 의약품 산업은 연구개발에서부터 신약개발 성공과 제품 상용화 생산에 이르기까지 높은 R&D 비용과 10년 이상의 기간이 소요되는 기술, 자본집약적 산업이지만, 2000년 이후 글로벌 제약기업들의 투자 효율성(ROIC, 투자자본 수익률) 감소세를 보이고 있습니다. 글로벌 대형 제약기업들이 신약 1개 당 시판을 위해 드는 비용이 2010년 11.9억 달러에서 2018년 21.7억 달러로 급증하였습니다. 이는 각국 정부의 약가인하 유도 정책, 신약개발 비용 및 기간 증가, 경쟁 심화 등에 기인합니다.

| [글로벌 5대 제약기업들의 ROIC 추이] | ||

|

||

| 출처 : 한국수출입은행, 세계 바이오의약품 산업 동향 및 전망(2019.7.22) Bloomberg, 이베스트투자증권 리서치센터 재인용 |

Deloitte 연례 연구 결과에 따르면 12개 대형 바이오제약 기업의 R&D 수익률은 2010년 10.1%에서 2018년 1.9%로 9년 만에 최저치로 하락하였습니다. 신약 출시 비용은 2018년 기록적인 수준으로 증가했으나, 2018년 신약 당 예상되는 피크 판매액은 2010년 대비 절반수준으로 감소하였기 때문입니다. 다만 전문화된 바이오제약 기업들은 높은 개발 비용에도 불구 높은 파이프라인 가치를 보유하고 있어, 대기업들을 능가하는 수익률을 기대할 수 있습니다.

지난 5년간 13개 글로벌 빅파마(JNJ, 머크, 화이자, BMS, 암젠, 로슈, 노바티스, 아스트라제네카, 사노피, 베링거 인겔하임, 노보디스크, 바이엘)의 경상개발비는 2015년 740억 달러에서 2019년 870억 달러로 연평균 4% 상승하였습니다. M&A로 획득한 영업권 및 파이프라인 도입으로 인한 자산화된 개발비를 합한 무형자산 금액 또한 2015년 4,670억 달러에서 2019년 6,410억 달러로 연 평균 8.1%씩 증가하는 모습을 보였습니다.

| [글로벌 제약기업들의 R&D 비용 추이 및 전망] | ||

|

||

| 출처 : Bloomberg, 하이투자증권 리서치센터 |

이처럼 글로벌 제약기업들은 글로벌 혁신 신약 확보를 위해 R&D활동과 더불어 M&A, 파이프라인 도입(라이센스인)과 같은 전략을 적극적으로 활용하고 있습니다. 2013년 이후 글로벌 제약기업의 M&A는 거래건수와 규모 모두 크게 증가하였고, 라이센싱 거래의 경우 최근 건수는 감소하고 있으나, 거래규모는 과거 대비 증가하였습니다.

당사는 보유한 파이프라인 대부분에 대해서 라이선스아웃을 추진할 예정이며, 대상포진 예상백신(EG-HZ)에 대하여는 다국적 백신 비즈니스를 수행하는 백신기업과 공동개발 및 라이선스 우선협상권을 부여하는 양해각서(MOU)를 체결한 바 있습니다. 당사는 해당 기업에 한국을 제외한 아시아와 남미 전역의 라이센싱 아웃 우선협상권을 부여하고, EG-HZ의 호주 임상 1상 결과를 토대로 공동 개발을 진행할 예정입니다. 다만, MOU의 특성상 법적 구속력은 없으며 그 외 신고서 제출일 현재 확정되었거나 진행중인 라이선스아웃 계약은 없습니다.

당사는 바이오 의약품을 개발하여 기술이전을 주요 사업으로 하고 있는 벤처기업이며, 자체적인 판매망을 확보하지 않고 있기 때문에, 신약을 일정 수준 개발한 뒤 기술이 전 계약을 체결하여 수익을 올리는 비지니스 모델을 갖고 있습니다. 향후 당사가 라이센스아웃한 신약이 개발 완료되어 매출이 발생할 경우 계약내용에 따라 매출액의 일정부분을 당사의 수익으로 인식할 수 있습니다.

| [당사 라이센스아웃 계약 내역] | ||||||||||||||||||||||||

|

| 자료: 당사 정기보고서 |

당사는 과거 (주)휴온스와 (주)진매트릭스에 각각 라이선스아웃 계약을 체결한 바 있습니다. (주)진매트릭스와 체결한 계약은 진단제 관련 기술로 당사가 현재 개발하고 있는 치료제와는 별개의 기술이며, 개발은 중단된 것으로 보입니다.

| [EG-Mirotin 관련 계약 내용] | ||||||||||||||||||||||||

|

||||||||||||||||||||||||

| 자료: 당사 사업보고서 |

(주)휴온스와 2009년에 계약한 EG-Decorin관련 계약은 현재 유효한 것으로 보이며, 현재 진행중인 EG-Decorin의 창상치료제 임상 2상이 완료되면 해당 내용이 다시한 번 업데이트 될 것으로 보입니다.

| [EG-Decorin 관련 계약 내용] | ||||||||||||||||||||||||

|

||||||||||||||||||||||||

| 자료: 당사 사업보고서 |

이렇듯 높은 비용과 임상실패율, 오랜시간이 소요되는 신약개발 사업의 특성상 기술이전계약을 체결한다해도 그 자체로 매출의 인식으로 연결되는 것은 아니며, 기 체결된 기술이전계약이 불가피하게 중도 계약해지 될 수도 있습니다. 또한, 진행되고 있는 기술이전계약이 다양한 계약상 문제로 당사가 예상한 계약규모에 미치지 못할 수 있으며, 최종적으로 기술이전에 실패할 확률도 배제할 수 없습니다. 투자자께서는 이점 유의하시기 바랍니다.

|

자. 기술이전 계약 파트너사 위험

|

높은 비용과 임상실패율, 오랜시간이 소요되는 신약개발 사업의 특성상 많은 바이오 벤처기업들이 기술이전을 사업모델로 하고 있습니다.

기술이전이란 개발된 기술을 계약 파트너에게 이전하여 해당기술의 독점실시권을 허락하는 것으로, 일반적으로 기술을 이전할 때는 계약 파트너가 해당 기술을 활용하여제품을 개발하고 판매할 수 있는 권리도 이전하게 됩니다. 이 과정에서 기술을 이전한 바이오 벤처기업은 계약 조건에 따라 계약체결 직후 선수금, 향후 일정 개발 단계의 달성 시점에 따라 중도금 및 완제 의약품의 시장 출시 후 판매대금의 일정비율을 지급받는 로열티를 지급받고, 이러한 기술료 수입이 바이오 벤처 기업들의 주요 수익원이라 할 수 있습니다. 따라서 기술이전 계약 시점 이후에 이루어지는 임상 개발, 품목 허가 및 판매 등의 업무는 기술이전 대상 회사의 역량에 따라 좌우된다고 볼 수 있습니다. 특히나 대규모 비용이 요구되는 임상 3상 단계부터는 글로벌 제약사와의 파트너쉽 또는 기술 이전을 통하여 자금을 확보하는 것이 필요합니다.

라이센스 거래는 제약기업간 전략적 제휴의 대표적인 형태 중 하나로 최근 건수가 감소하고 있으나 거래규모는 확대되고 있습니다. 양질의 기술을 보유했으나 자금력과 경험 부족 등으로 높은 임상비용을 감당하기 어려운 소규모 업체는 라이센싱 아웃(기술이전)을 통해 각종 기술료를 받음으로써 회사 재무구조 개선에 활용하고 있습니다. 라이센싱 아웃은 Upfront fee(초기계약금), Milestone(개발단계별 기술료), Running Royalty(매출의 일정 비중을 로열티로 지급) 등의 기술료 수익이 발생하게 됩니다. 반대로 라이센싱 인을 하는 기업은 오랜 기간이 소요되는 연구 단계를 거치지 않고 양질의 기술을 신속하게 확보함으로써 신약개발의 효율성 제고가 가능합니다. 라이센스 거래는 다양한 파이프라인을 보유 목적 외에 파이프라인 독점 수단으로도 활용되고 있습니다.

질환영역별로는 종양, 감염질환, 중추신경계 질환 순으로 거래가 이루어지고 있으며, 2012~2016년까지 있었던 종양질환 라이센스 거래 규모는 약 280억 달러 수준에 이르고 있습니다. 임상단계별로 글로벌 라이센스 거래를 살펴본 결과 2012~2016년간 전임상 단계에서의 거래건수와 규모가 모두 높게 나타나고 있습니다.

| [글로벌 임상단계별 라이센스 거래건수 및 거래규모] | ||

|

||

| 출처 : 한국수출입은행, 세계 바이오의약품 산업 동향 및 전망(2019.7.22) 글로벌 제약시장 임상 파이프라인 분석(2017), 과학기술일자리진흥원 재인용(2018) |

일반적으로 기술이전이 이루어지게 되면, 추가개발은 라이선스인을 한 기업에서 진행하며 계약에 따라 별도로 추가개발을 진행할 수도 있습니다. 라이선스인한 기업에서는 추가개발 상황 및 임상시험 결과에 따라 마일스톤 및 로열티를 지급하게 되는데 이러한 수익구조는 다음과 같이 정리할 수 있습니다.

| [라이센스 계약 수익구조] |

| 구분 | 내용 | |

|---|---|---|

| 총계약금액 | 계약금 | 계약 체결 직후 또는 일정기간 내에 받게 되는 금액 |

| 마일스톤 | 전임상, 임상, 허가신청, 허가완료 등 개발 단계별로 성공시 받게 되는 금액 ㅡ | |

| 로열티 | 기술 이전으로 생산된 제품의 매출에 따라 받게 되는 금액 (통상 매출액 대비 비율로 책정) |

|

| 출처 : 금융감독원 보도자료 "제약·바이오 기업의 공시실태 및 투자자 보호방안 |

계약금은 계약 직후 수령하게 되는데, 계약조건에 따라 반환의무가 있을 수 있습니다. 마일스톤의 경우 추가개발 진행상황에 따라 수취하게 되는 금액이며, 로열티는 최종 허가 이후 해당 제품이 매출을 발생시킬 경우 받게 되는 수수료입니다.

기술이전을 통해 신약개발을 진행하던 기업이 추가개발에 실패하거나 원활한 진행이 되지 않는 경우, 반환의무가 있는 계약금이나 마일스톤 등은 기술이전을 완료했더라도 지급의무가 발생할 수 있습니다. 기술이전한 파트너사는 당사가 통제할 수 없는 부분이기 때문에 파트너사의 임상수행 능력, 파트너사 내부적인 이벤트 등의 변수로 임상진행을 중단할 가능성도 존재합니다. 이로 인해 기술이전 이후 당사가 예상하는 수준의 매출액 및 수익이 발생하지 않을 수 있으니 이점 유의하시기 바랍니다.

| 차. 아웃소싱(CDO, CRO, CSO)에 관한 사항 당사는 생산 및 시험 업무를 위탁하고 있는 바 CDO, CRO 및 CSO 자체의 사정으로 인한 의도하지 않은 결과를 통제하기 어려울 수 있습니다. CRO의 경우에는 시험 일정 지연으로 인하여 신약 개발 일정을 지연시키거나 시험 결과 분석 상의 오류로 신약 개발과 관련된 의사 결정을 어렵게 할 수 있으며, CMO의 경우에는 생산 후보물질의 품질 저하나 생산 일정의 지연 등으로 신약 개발에 부정적인 영향을 줄 수 있습니다. CSO는 영업력이 예상에 못미쳐 판매량이 저조하는 등 당사 매출에 부정적인 영향을 줄 수 있습니다. 이와 같이 업무위탁 기관을 활용할 경우 당사가 통제할 수 없는 위험 요소가 내재되어 있으며, 당사의 신약 개발 과제 지연 또는 부정적 결과 도출 등 당사의 경쟁력 및 수익성 저하를 가져올 수 있으니 유념하시기 바랍니다. |

신약을 개발하여 임상 단계에 진입하기까지의 의약품 개발 과정은 치료 효과를 보이는 선도 물질의 개발, 최적화 과정을 통한 후보 물질의 개발, 비임상 시험을 진행하기 위한 후보 물질의 생산 및 제조, 동물을 대상으로 한 효능 및 독성 시험 수행의 순으로 이루어집니다.

당사는 자체 설비를 이용하여 선도 물질의 개발 및 최적화된 후보 물질을 확보하고 있습니다. 하지만 임상 시험을 위한 후보 물질을 선택하는 과정에서 허가기관의 규제에 따라 진행되어야 하는 영장류 등 대동물에서의 약동학 및 독성 시험을 임상시험 수탁기관(Contract Research Organization, CRO)을 통해 수행하고 있습니다. 비임상 CRO의 경우 비임상 단계에서 유효성 평가와 안정성 평가 업무를 주로 합니다. 당사는 CRO 위탁 업체 등의 비임상 CRO를 통해 후보물질 개발 등을 진행하고 있습니다.

이후 임상시험에서는 임상시험 수탁기관인 임상 CRO (Contract Research Organization, CRO)에서 임상시험 수행, 실험 결과분석 등에 요구되는 다양한 업무(임상시험수행기관 교육, 병원관리, 약물부작용감시, 품질관리, 중앙 모니터링 등)등의 업무를 수행하고 있습니다. 당사는 글로벌 임상의 경우 해외 임상 CRO선정을 고려하고 있습니다.

임상 시험을 위한 시료의 대량 생산은 GMP (Good Manufacturing Practice)를 준수하는 기관에서 생산되어야 합니다. 당사는 임상시험용 의약품 등의 생산을 위해 외주생산업체(CMO 네트워크)를 활용하여 바이오의약품 후보물질을 생산을 하고 있습니다.

| [주요 외주처에 관한 사항] | (단위: 원, %) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 자료: 당사 사업보고서 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

또한, 당사는 매출원 확대를 위해 고순도 '히알우로니다아제'를 주성분으로 하는 제품을 판매하며, 주요 고객은 국내 산부인과 병원입니다. '히알우로니다아제'는 히알루론산을 억제하고 분해하여 제왕절개 수술을 받은 임산부의 부종을 조기에 효과적으로 완화하는 의약품입니다. 당사는 CSO(Contract Sales Organization)를 통한 위탁영업을 통해 국내 약 100개 산부인과와 계약을 체결하고 해당 치료제를 공급하고 있으며 지속적인 마케팅을 통해 신규 거래처를 확대하고 있습니다.

이처럼 당사는 허혈성질환 및 백신 개발이라는 핵심역량에 집중하기 위해 다양한 업무를 위탁하고 있는 바 외주사 자체의 사정으로 인한 의도하지 않은 결과를 통제하기 어려울 수 있습니다. CRO의 경우에는 시험 일정 지연으로 인하여 신약 개발 일정을 지연시키거나 시험 결과 분석 상의 오류로 신약 개발과 관련된 의사 결정을 어렵게 할 수 있으며, CMO의 경우에는 생산 후보물질의 품질 저하나 생산 일정의 지연 등으로 신약 개발에 부정적인 영향을 줄 수 있습니다. CSO는 영업력이 예상에 못미쳐 판매량이 저조하는 등 당사 매출에 부정적인 영향을 줄 수 있습니다. 이와 같이 업무위탁 기관을 활용할 경우 당사가 통제할 수 없는 위험 요소가 내재되어 있으며, 당사의 신약 개발 과제 지연 또는 부정적 결과 도출 등 당사의 경쟁력 및 수익성 저하를 가져올 수 있으니 유념하시기 바랍니다.

|

카. 핵심인력 및 보유기술 유출에 따른 위험 당사는 지속적인 국내외 특허출원 및 등록을 통해 핵심기술에 대한 권리보호 전략을 실행하고 있으나, 이러한 인력들에 대하여 경쟁업체 및 잠재적 시장진입자 등으로부터의 스카우트 위험이 존재합니다. 핵심 연구인력의 유출은 당사가 축적해 온 기술 관련 노하우, 글로벌 임상시험의 개시 및 운영 노하우 등의 기술유출을 수반할 위험을 내포하고 있습니다. 따라서 당사 핵심 연구인력의 유출 및 보유 기술의 유출은 당사의 사업계획 및 파이프라인에 대한 연구개발계획의 진행에 차질을 발생시킬 수 있으며, 이로 인하여 당사의 성장성, 수익성의 부정적인 영향을 미칠 위험이 존재합니다. |

제약 산업의 경우 그 특성상 기술 개발 경쟁이 매우 중요한 요소이기 때문에 높은 기술수준과 대규모 자본, 우수한 노동력이 요구되는 산업입니다. 당사의 연구 개발은 기업 부설 연구소에서 수행하고 있으며 연구소장(이사) 이하 9개팀으로 구성되어 있습니다. 당사는 지속적인 국내외 특허출원 및 등록을 통해 핵심기술에 대한 권리보호 전략을 실행하고 있으나, 이러한 인력들에 대하여 경쟁업체 및 잠재적 시장진입자 등으로부터의 스카우트 위험이 존재합니다. 당사의 연구 인력은 바이오의약품 전문 기술을 보유하고 있으며, 이를 바탕으로 다양한 바이오의약품을 개발하고 연구중에 있습니다. 당사의 핵심연구 인력은 아래와 같습니다.

| [핵심 연구 인력 현황] |

| 직위 | 성명 | 담당업무 | 최종학위 | 주요학력 및 경력 |

|---|---|---|---|---|

| 대표이사 | 유원일 | CEO | 박사 |

연세대학교 생화학과 석사 (前)제일제당종합기술원(現, CJ)수석연구원 |

| 기술총괄대표 |

조양제 |

CTO |

박사 |

연세대학교 생화학과 석사 (前)세종대학교 겸임교수 (前)제일제당종합기술원(現,CJ) 수석연구원 |

| 연구소장 | 김석현 | R&D 총괄 | 박사 | 연세대학교 의과대학 학사 연세대학교 대학원 의학생화학 의학박사 포천중문의과대학교 생화학교실 조교수 Univ. of Pennsylvania Medical school Post-Doc./ Senior Resercher (前) 한국보건의료연구원 신의료기술평가사업본부장 (前) 한국보건의료연구원 국민건강임상연구 코디네이팅센터장 (前) 한국보건의료연구원 연구기획조정실장 (現) 아이진㈜ 연구소장 |

| 자료: 당사 정기보고서 |

| [특허 보유현황] |

|

번호 |

특허 카테고리 |

내 용 |

출원일 |

등록일 |

등록국가 |

|---|---|---|---|---|---|

|

1 |

면역 보조제 |

박테리아의 염색체 DNA 파쇄물과 비독성리포폴리사카라이드를 포함하는 면역강화 및 조절 조성물 Immune stimulating and controlling composition comprising |

2002.05.22 |

2004.11.02 |

한국 |

|

2 |

2004.12.09 |

2008.02.27 |

유럽 |

||

|

3 |

2002.09.26 |

2007.10.24 |

중국 |

||

| 4 |

2004.11.18 |

2009.03.24 |

미국 |

||

|

5 |

2006.03.24 |

2014.11.11 |

미국 |

||

|

6 |

올리고뉴클레오타이드 및 비독성 다당체를 포함하는 Immune stimulating composition comprising bacterial chromosomal DNA fragments having methylated CpG sequences |

2006.03.24 |

2014.11.11 |

미국 |

|

|

7 |

올리고뉴클레오타이드 및 비독성 다당체를 포함하는 Adjuvant comprising oligonucleotide and non-toxic LPS |

2005.05.10 |

2007.07.10 |

한국 |

|

|

8 |

2007.10.30 |

2011.04.27 |

유럽 |

||

|

9 |

두 가지 항암물질을 동시에 제공하는 대장균 균주 E.coli strain for Providing Two Anti-tumor Substances |

2012.04.06 |

2014.10.14 |

한국 |

|

|

10 |

리포폴리사카라이드 유사체 및 Lipopolysaccharide analogue and adjuvant composition |

2013.10.04 |

2015.04.01 |

한국 |

|

| 11 | 면역반응 조절물질을 포함하는 백신 조성물 및 이의 용도 Vaccine composition comprising immune response modulator and use thereof |

2017-06-23 | 2020.03.04 | 한국 | |

| 12 | 면역반응 조절물질 및 양이온성 리포좀을 포함하는 면역증강용 조성물 및 이의 용도 Composition for immune enhancement comprising immune response modulator and cationic liposome and use thereof |

2017.08.24 | 2020.03.04 | 한국 | |

| 13 | 2017.10.30 | 2020.12.29 | 미국 | ||

| 14 | 양이온성 리포좀을 포함하는 바리셀라 조스터 바이러스 백신 조성물 및 이의 용도 Varicella-zoster virus vaccine composition comprising cationic liposome and use thereof |

2017.08.24 | 2020.03.04 | 한국 | |

|

15 |

백신 |

자궁경부암백신 Vaccines for cervical cancer |

2009.10.20 |

2012.09.05 |

한국 |

|

16 |

2011.12.19 |

2012.08.21 |

한국 |

||

|

17 |

2012.07.13 |

2013.12.19 |

한국 |

||

|

18 |

2013.07.08 |

2016.02.15 |

한국 |

||

| 19 | 2009.06.19 | 2017.02.14 | 미국 | ||

| 20 | 2009.06.19 | 2017.12.20 | 유럽 | ||

| 21 | 2009.06.19 |

2014.10.09 | 멕시코 | ||

|

22 |

2009.06.19 |

2014.10.08 |

중국 |

||

|

23 |

2009.06.19 |

2013.10.23 |

호주 |

||

|

24 |

2009.06.19 |

2014.09.22 |

인도네시아 |

||

|

25 |

2009.06.19 |

2015.06.12 |

일본 |

||

|

26 |

개선된 면역반응을 유도하는 백신 |

2010.12.18 | 2017.09.11 | 인도네시아 | |

| 27 | 2011.12.17 |

2016.03.04 |

일본 |

||

| 28 | 2011.12.17 | 2017.01.06 | 일본 | ||

| 29 | 2011.12.17 | 2018.01.16 | 한국 | ||

| 30 | 2011.12.17 | 2017.02.21 | 미국 | ||

| 31 | 2011.12.17 | 2018.05.30 | 유럽 | ||

| 32 | 2011.12.17 | 2018.05.15 | 중국 | ||

| 33 | 인유두종 바이러스의 바이러스 유사 입자 제조방법 Methods for Preparing Human Papillomavirus Virus-Like Particles |

2014.12.26 | 2018.01.31 | 한국 | |

| 34 | 2014.12.26 |

2019.01.16 | 러시아 | ||

|

35 |

단백질 |

인간인테그린 결합 단백질 또는 펩타이드를 유효성분으로 하는 안질환 치료제 Therapeutic containing human integrin binding protein or |

2003.07.23 |

2008.01.07 |

한국 |

|

36 |

펩타이드를 유효성분으로 하는 혈관 관련 Pharmaceutical composition for treating vascular-related |

2008.08.14 |

2011.07.08 |

한국 |

|

|

37 |

|||||

|

2011.05.13 |

2012.11.09 |

한국 |

|||

|

38 |

|||||

|

2006.01.19 |

2014.05.21 |

중국 |

|||

|

39 |

|||||

|

2010.06.29 |

2013.08.14 |

유럽 |

|||

|

40 |

2013.10.02 |

2015.08.11 |

미국 |

||

| 41 | 2015.07.30 | 2017.06.23 | 일본 | ||

|

42 |

안지오포이에틴 분비 유발 폴리펩타이드 Polypeptide inducing the secretion of angiopoietin |

2006.10.11 |

2008.09.17 |

한국 |

|

|

43 |

트롬빈 유래 펩타이드를 포함하는 망막증 Composition for treating retinopathy or glaucoma comprising |

2010.04.01 |

2014.11.26 |

한국 |

|

|

44 |

2010.03.18 |

2013.02.12 |

미국 |

||