|

|

2020 대표이사등의 확인 |

사 업 보 고 서

(제 18 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 03월 22일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 원익큐엔씨 |

| 대 표 이 사 : | 임 창 빈 |

| 본 점 소 재 지 : | 경북 구미시 옥계2공단로 117 |

| (전 화)054-479-9500 | |

| (홈페이지) http://www.wonikqnc.com | |

| 작 성 책 임 자 : | (직 책) 경영지원본부장 (성 명) 권 순 형 |

| (전 화)054-479-9500 | |

【 대표이사 등의 확인 】

|

|

2020 대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| WONIK Quartz Taiwan CO.,LTD.(주1) |

1996.07.26 | Tong-Luo Hsiang,Miao-Li Hsiang, TW | 석영제품 제조/판매 |

51,093 | 의결권의 과반수 소유 (기업회계기준서 1110호) |

해당 |

| WONIK Quartz Europe GmbH(주2) |

2000.11.21 | Borsigtr, Geesthacht,Germany | 석영제품 제조/판매 |

11,415 | 의결권의 과반수 소유 (기업회계기준서 1110호) |

미해당 |

| WONIK Quartz International Corporation(주3) |

2005.09.26 | Fiesta, Parkway, NE,Albuquerque, NM, USA | 석영제품 판매 |

5,160 | 의결권의 과반수 소유 (기업회계기준서 1110호) |

미해당 |

| 나노윈 주식회사(주4) |

2000.02.17 | 경기도 안성시 미양면 협동단지길 44 | 반도체부품 세정 | 47,939 | 의결권의 과반수 소유 (기업회계기준서 1110호) |

해당 |

| WONIK(XIAN) SEMICONDUCTOR TECHNOLOGY CO.,LTD(CHINA)(주5) |

2013.02.20 | NO.1291, Xi‘an High-Tech bonded zone BAO 8 Rd,Xi‘an City, Shaanxi, CHINA |

반도체용 특수가스 공급 및 세정사업 |

23,055 | 의결권의 과반수 소유 (기업회계기준서 1110호) |

미해당 |

| MOMQ Holding Company(주6) |

2019.03.12 | 251 Little Falls Drive, in the City of Wilmington, New Castle, Delaware 19808 |

지분보유목적 특수목적회사 |

391,258 | 의결권의 과반수 소유 (기업회계기준서 1110호) |

해당 |

| Momentive Performance Materials Quartz, Inc. |

1996.08.02 | 22557 West Lunn Road, Strongsville, OH 44149-4871 USA |

석영 및 세라믹 제품 제조/판매 |

195,389 | MOMQ Holding Company가 지분 100% 소유 |

해당 |

| Momentive Performance Materials Quartz GmbH. |

1987.11.24 | Borsigstrasse 1-7, Geesthacht, Germany, 21502 |

석영제품 제조/판매 |

35,738 | MOMQ Holding Company가 지분 100% 소유 |

해당 |

| Momentive Quartz Japan G.K. | 2019.10.07 | 5 chome-2-20 Akasaka, Minato, Tokyo, Japan |

세라믹제품 제조/판매 |

22,596 | MOMQ Holding Company가 지분 100% 소유 |

미해당 |

| Wuxi Momentive Performance Materials Co., Ltd. |

2004.01.18 | 103-B, HIGH-TECH DEVELOPMENT ZONE, WUXI, JIANGSU China 214028 |

석영제품 제조/판매 |

54,889 | MOMQ Holding Company가 지분 100% 소유 |

해당 |

| WONIK Q&C (THAILAND) CO., LTD. |

2018.05.16 | 35 /5, Moo1, Tambon KhaoνVuaDang Amphoe Sankampaeng Chiang Mai 50130 THAILAND |

부동산 임대업 | 590 | WONIK Quartz Taiwan이 지분 100% 소유 |

미해당 |

| 주1) | 이하 "W.Q.T" |

| 주2) | 이하 "W.Q.E" |

| 주3) | 이하 "W.Q.I" |

| 주4) | 이하 "나노윈" |

| 주5) | 원익(서안)반도체과기유한공사(중국), 이하 "원익(시안)" |

| 주6) | 이하 "MOMQ" |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Momentive Performance Materials Quartz, Inc. | 2020년 1월 1일 종속회사인 MOMQ가 지분 100%인수하여 연결회사로 편입 |

| Momentive Performance Materials Quartz, GmbH | 2020년 1월 1일 종속회사인 MOMQ가 지분 100%인수하여 연결회사로 편입 |

|

| 연결 제외 |

Wuxi Momentive Performance Materials Co. Ltd., | 2020년 1월 1일 종속회사인 MOMQ가 지분 100%인수하여 연결회사로 편입 |

| Momentive Quartz Japan G.K. | 2020년 1월 1일 종속회사인 MOMQ가 Momentive Performance Materials Japan LLC로 부터 자산양수도 완료하여 연결회사로 편입 |

|

| - | - | |

| - | - |

나. 회사의 주권상장여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 시장 | 2003년 12월 12일 | 해당사항없음 | 해당사항없음 |

다. 회사의 법적, 상업적 명칭

당사의 명칭은 주식회사 원익큐엔씨라고 표기합니다. 또한 영문으로 WONIK QnC Corporation 이라고 표기합니다. 단 약식으로 표기할 경우에는 (주)원익큐엔씨라고 표기합니다.

라. 설립일자 및 존속기간

당사는 반도체 제조용 석영제품 및 반도체·DISPLAY 등의 세라믹제품을 전문 생산하는 업체로 성장하기 위해 주식회사 원익으로부터 2003년 11월 11일 기업분할로 설립되었습니다. 또한, 2003년 12월 12일에 코스닥시장 재상장 되었습니다.

마. 본사의 주소, 전화번호 및 홈페이지

주소 : 경북 구미시 옥계2공단로 117

전화번호 : 054-479-9500

홈페이지 : http://www.wonikqnc.com

바. 중소기업 해당여부

당사는 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다.

사. 주요사업의 내용

| 주요사업 | 내용 |

|---|---|

| 반도체 제조용 석영제품의 제조 및 판매 |

반도체 소자업체 및 장비회사의 주문에 의한 제품의 생산 및 판매 |

| 반도체용 용융석영(Fused quartz)제조 및 판매 | 반도체용 쿼츠제품(Fabricated quartz)제조용 원재료 생산 및 판매 |

| 반도체·디스플레이 제조공정용 세라믹 제품의 제조 및 판매 |

반도체 소자업체 및 디스플레이 제조회사와 장비회사의 주문에 의한 제품의 생산 및 판매 |

| 반도체·디스플레이용 장비 및소재부품 등의 세정 및 코팅용역 | 반도체 소자업체 및 디스플레이 패널 제조회사의 소재부품 및 장비부품 세정 및 코팅 |

| 디스플레이 및 의료기기용 엑시머램프 제품의 제조 및 판매 |

디스플레이 패널제조회사 및 의료기기 회사의 주문에 의한 제품의 생산 및 판매 |

| ※ 사업 부문별 자세한 사항은 동 보고서의 'Ⅱ. 사업의 내용'을 참조하여 주시기 바랍니다. |

아. 계열회사에 관한 사항

당사는 보고서 기준일 현재 당사를 제외하고 46개의 계열회사를 가지고 있습니다.

| 구 분 | 회사수 | 회사명 |

|---|---|---|

| 상장사 | 5 | (주)원익홀딩스, (주)원익, (주)원익아이피에스, (주)원익머트리얼즈, (주)원익큐브 |

| 비상장사 | 41 | 원익투자파트너스(주), (유)호라이즌캐피탈, W.Q.T.(대만), W.Q.I.(미국), W.Q.E.(독일), 원익앨앤디(주), 국제전자센터빌딩제일차(유), 원익아이피에스 반도체설비기술유한공사(중국), ㈜씨엠에스랩, 원익(서안)반도체과기유한공사(중국), Wonik IPS USA Inc, Wonik Materials North America(미), (주)나노이닉스, (주)맨텍, (주)하늘물빛정원, 농업법인 장산, 상해신이화장품 유한공사, (주)원익로보틱스, 쿤산테라디스플레이설비기술유한공사(중국), 나노윈(주), WONIK HOLDINGS (SG) PTE. LTD., 서안신원익반도체재료유한공사(중국), 위남원익반도체신재료유한공사(중국), WONIK GLOBAL PTE. LTD., WONIK Q&C (Thailand) CO., LTD., WONIK IPS Xian, MOMQ Holding Company, ㈜원익비엠텍, Momentive Quartz Japan G.K., Wonik Holdings (Xi'an) Co.,Ltd., 원익자산개발 유한회사, Momentive Performance Materials Quartz, Inc., Momentive Performance Materials Quartz, GmbH, Wuxi Momentive Performance Materials Co. Ltd., 원익비전턴어라운드사모투자합자회사, ㈜피앤이솔루션, (주)피앤이이노텍, (주)피앤이시스템즈, PNE SOLUTION HUNGARY KFT, BEIJING DAHUAPNE TECHNOLOGY CO.,LTD, 원익(무석)반도체과기유한회사 |

| ※2020년 12월 31일 현재, 계열회사에 관한 자세한 사항은 동 보고서의 'Ⅸ.계열회사 등의 현황'을 참조하여 주시기 바랍니다. |

자. 신용평가에 관한 사항

당사는 이크레더블로부터 신용등급 평가를 받고 있으며, 보고일 현재 당사의 신용등급은 아래와 같습니다.

| 구분 | 등급 | 세부내역 |

|---|---|---|

| 평가일 | - | 2020년 9월 2일 |

| 신용평가전문기관명 | - | 이크레더블 |

| 신용등급 | A- | 채무이행 능력이 양호하나, 장래경기침체 및 환경변화에 따라 채무이행 능력이 저하될 가능성이 내포되어 있음 |

| 현금흐름 등급 | A | 현금흐름 창출능력이 매우 양호하며 안정적 |

| Watch 등급 | 정상 | 경제환경 변화, 기업내부 요인 등을 고려할 경우 현재 신용등급이 안정적으로 유지될 가능성이 높은 기업 |

2. 회사의 연혁

- 2003. 11. (주)원익쿼츠 설립 (기업분할)

- 2003. 12. 주식 장외(KOSDAQ) 재등록

- 2004. 01. 최홍석 대표이사 취임

- 2005. 09. 해외현지법인 설립 (Wonik Quartz International)

(Saint-Gobain Ceramics & Plastics, Inc QI사업부 자산인수)

- 2007. 11. 제44회 무역의날 천만불 수출의 탑 및 대통령 표창장 수상

- 2008. 07. (주)VLK 액시머램프사업부 영업 양수

- 2009. 10. 이용한 대표이사 취임

- 2010. 03. 이문용 대표이사 취임

- 2010. 11. (주)세라코 지분(100%) 인수 (비산화물세라믹 제조업체)

- 2011. 03. 박근원 대표이사 취임

- 2011. 01. (주)세라코 흡수합병 ((주)원익쿼츠:(주)세라코 = 1:0)

- 2012. 03. 상호변경 (원익쿼츠 → 원익큐엔씨)

- 2015. 07. 2015년 월드클래스 300 및 글로벌전문후보기업 선정

- 2015. 12. 제52회 무역의날 삼천만불 수출의 탑 및 대통령 표창장 수상

- 2016. 03. 제50회 납세자의 날 모범납세자 관세청장 표창장 수상

- 2016. 03. 임창빈 대표이사 취임

- 2016. 07. 제2회 중견기업인의 날 국무총리 표창장 수상

- 2016. 07. 벤처 1,000억기업 선정

- 2018. 03. 나노윈(주) 지분(100%)인수(반도체/디스플레이 전문세정업체)

- 2018. 06. 2018년 고용노동부 대한민국 일자리 으뜸기업 수상

- 2018. 12. 원익(서안)반도체과기유한공사(중국) 지분 54.51%추가 인수

- 2019. 05. MOMQ Holding Company 유상증자 참여(지분 50%)

- 2019. 09. 구미공단 50주년 기념 산업단지 활성화 공로 대통령 표창 수상

- 2020. 01. 미국 Momentive Performance Materials社의

쿼츠/세라믹 사업부문 최종인수

- 2020. 09. 원익(무석)반도체과기유한회사(Wonik (Wuxi) Semiconductor

Tech. Co. Ltd) 설립

- 2021. 02 나노윈(주) 흡수합병

(회사의 본점소재지 변경)

해당사항 없음.

(경영진의 중요한 변동)

- 2016년 03월 25일 이사회에서 임창빈 대표이사로 변경되었으며,

2019년 3월 27일 이사회에서 대표이사로 재선임되었습니다.

- 2017년 03월 30일 주주총회에서 이문용 사내이사가 사임하고,

이재헌 사내이사가 선임되었습니다.

- 2020년 03월 26일 주주총회에서 임기가 만료된 이재헌 사내이사를 대신하여,

박영규 사내이사가 선임되었습니다.

(최대주주의 변동)

2017년 12월 19일 주식회사 원익홀딩스가 이용한으로 부터 주식 5,520,480주를 매수하여, 당사의 최대주주로 변경이 되었습니다.

| 구분 | 변경전 | 변경후 | ||

|---|---|---|---|---|

| 주식수(주) | 지분율 | 주식수(주) | 지분율 | |

| 원익홀딩스 | - | 0.00% | 5,520,480 | 21.00% |

| 이용한 | 10,607,900 | 40.35% | 5,087,420 | 19.35% |

| 계 | 10,607,900 | 40.35% | 10,607,900 | 40.35% |

| ※최대주주에 관한 자세한 내용은 동 보고서 'Ⅶ.주주에 관한 사항'의 '2.최대주주에 관한 사항' 부분을 참고하여 주시기 바랍니다. |

(상호의 변경)

해당사항 없음

(합병)

2020년 11월 이사회에서 종속회사 나노윈(주)와의 합병을 결정하였으며, 2021년 2월 흡수합병을 완료하였습니다.

(그 밖에 경영활동과 관련된 중요한 사항)

2004. 12 세라믹사업부 설비투자 (1,775백만원)

2005. 05 (주)위닉스로부터 공장 및 토지 매입 (세라믹 공장 43억)

2006. 07 공장증축 및 복지동 신축 준공 (투자금액 : 3,982백만원)

2008. 07 EXCIMER LAMP사업부(당진공장) 영업양수

2010. 10 세라믹스사업부 공장증축 (투자금액 : 749백만원)

2010. 12 석영사업부 공장신축 (투자금액 : 5,180백만원)

2011. 03 당진연구소 폐쇄 (구미공장이전)

2012. 02 세정사업부 공장신축(투자금액 : 12,657백만원)

2012. 12 세라믹스사업부 증축 및 CIP장비 도입(투자금액 : 5,055백만원)

2015. 12 세라믹스사업부 초정밀가공 장비도입(투자금액 : 1,323백만원)

2017. 03 쿼츠사업부 공장증축(투자금액 : 5,183백만원)

2017. 06 세라믹사업부 공장증축(투자금액 : 15,000백만원)

2017. 08 쿼츠사업부 공장증축(투자금액 : 7,468백만원)

2018. 04 쿼츠사업부 공장증축(투자금액: 13,600백만원)

2018. 09 쿼츠사업부 공장증축(투자금액: 14,648백만원)

2019. 02 쿼츠사업부 공장증축(투자금액: 9,700백만원)

3. 자본금 변동사항

증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2003.11.11 | 주식분할 | 보통주 | 6,150,000 | 500 | 500 | 주주배정 |

| 2004.06.28 | 무상증자 | 보통주 | 6,150,000 | 500 | 500 | 주주배정 |

| 2006.11.15 | 주식매수선택권행사 | 보통주 | 368,000 | 500 | 5,660 | - |

| 2013.04.17 | 주식매수선택권행사 | 보통주 | 36,000 | 500 | 5,660 | - |

| 2013.07.17 | 주식매수선택권행사 | 보통주 | 38,000 | 500 | 5,660 | - |

| 2013.10.16 | 주식매수선택권행사 | 보통주 | 106,000 | 500 | 5,660 | - |

| 2013.12.26 | 주식매수선택권행사 | 보통주 | 74,000 | 500 | 5,660 | - |

| 2014.04.16 | 주식매수선택권행사 | 보통주 | 53,000 | 500 | 5,660 | - |

| 2014.07.16 | 주식매수선택권행사 | 보통주 | 48,000 | 500 | 5,660 | - |

| 2014.10.15 | 주식매수선택권행사 | 보통주 | 12,000 | 500 | 5,660 | - |

| 2015.01.14 | 주식매수선택권행사 | 보통주 | 61,000 | 500 | 5,660 | - |

| 2015.04.15 | 주식매수선택권행사 | 보통주 | 18,000 | 500 | 5,660 | - |

| 2016.01.26 | 주식매수선택권행사 | 보통주 | 30,000 | 500 | 5,660 | - |

| 2017.04.13 | 무상증자 | 보통주 | 13,144,000 | 500 | 500 | 주주배정 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 60,000,000 | - | 60,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 26,288,000 | - | 26,288,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 26,288,000 | - | 26,288,000 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 26,288,000 | - | 26,288,000 | - | |

나. 자기주식 취득 및 처분 현황

해당사항 없음.

다. 보통주식외의 주식

해당사항 없음.

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 26,288,000 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | - | - |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 26,288,000 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

가. 배당에 관한 사항

당사 정관은 배당에 관한 사항에 대하여 다음과 같이 정하고 있습니다.

【신주의 배당기산일】이 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업 년도의 직전영업연도 말에 발행된 것으로 본다.

【이익배당】① 이익의 배당은 금전과 금전외의 재산으로 할 수 있다.

② 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 주식으로도 할 수 있다.

③ 제 1항의 배당은 매결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다.

④ 이익배당은 주주총회의 결의로 정한다. 다만, 제43조5항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다.

【분기배당】① 회사는 이사회의 결의로 사업연도 개시일부터 3월.6월 및 9월의 말일(이하 “분기배당 기준일”이라 한다)의 주주에게 「자본시장과 금융투자업에 관한 법률」 제 165조의 12에 따라 분기배당을 할 수 있다.

② 제 1항의 이사회 결의는 분기배당 기준일 이후 45일 내에 하여야 한다.

③ 분기배당은 직전결산기의 대차대조표상의 순자산액에서 다음 각 호의 금액을 공제한 액을 한도로 한다.

1. 직전결산기의 자본금의 액

2. 직전결산기까지 적립된 자본준비금과 이익준비금의 합계액

3. 직전결산기의 정기주주총회에서 이익배당하기로 정한 금액

4. 직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립한 임의준비금

5. 상법시행령 제19조에서 정한 미실현이익

6. 분기배당에 따라 당해 결산기에 적립하여야 할 이익준비금의 합계액

④ 사업연도 개시일 이후 분기배당 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전환사채의 전환청구, 신주인수권부사채의 신주인수권 행사에 의한 경우를 포함한다)에는 분기배당에 관해서는 당해 신주는 직전사업연도 말에 발행된 것으로 본다. 다만, 분기배당 기준일 후에 발행된 신주에 대하여는 최근 분기배당 기준일 직후에 발행된 것으로 본다.

⑤ 제 8조의 종류주식에 대한 분기배당은 보통주식과 동일한 배당률을 적용한다

주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제18기 | 제17기 | 제16기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | 25,816 | 2,606 | 40,511 | |

| (별도)당기순이익(백만원) | 43,627 | 15,571 | 33,684 | |

| (연결)주당순이익(원) | 982 | 99 | 1,541 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주식배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | - | - | - | - |

| - | - | - | - | |

| 주당 주식배당(주) | - | - | - | - |

| - | - | - | - | |

7. 정관에 관한 사항

본 사업보고서에 첨부된 정관의 최근 개정일은 2020년 3월 26일이며, 2021년 3월 30일 제18기 정기주주총회 안건에는 정관 변경 안건이 포함되어 있습니다. 자세한 내용은 본 공시시스템(dart.fss.or.kr)에 2021년 3월 15일에 공시된 「주주총회소집공고」를 참고하여 주시기 바랍니다.

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 26일 | 제17기 정기주주총회 |

1. 전자증권법 도입 반영 - 사채의 전자등록 조항 추가 |

전자증권법 반영한 조문 신설 |

| 2019년 03월 27일 | 제16기 정기주주총회 |

1. 사업목적 추가 - 반도체,디스플레이 및 태양광관련 부품정밀 세정업 및 재생업 2. 전자증권법 도입 반영 - 주권의 종류(삭제) - 주식의 전자등록 조항 추가 - 주식사무처리 변경반영 (서면->전자) - 주주등의 개인정보 신고 (삭제->전자등록으로 관리) - 서면투표조항 삭제 (전자투표제도 도입 예정으로 인한 불필요한 조항 삭제) 3. 개정상법 반영 - 주식매수선택권 부여한도 수정 (발행주식총수 15/100->10/100) - 주주명부의 폐쇄 및 기준일 (조문정리) 4. 개정외감법반영 - 외부감사인 선임관련 관련법명 변경반영 (주식회사의 외부감사에 관한 법률 ->주식회사 등의 외부감사에 관한 법률) |

사업목적 및 적용분야 추가 전자증권법 도입에 따른 조문 개정/신설/삭제 개정상법 반영에 따른 조문 개정 개정외감법 반영에 따른 조문 개정 |

| 주1) | 제17회 정기주주총회 관련 주요변경사항의 상세 내용은 본 공시시스템(dart.fss.or.kr)에 2019년 3월 12일에 공시된 주주총회 소집공고를 참고하여 주시기 바랍니다. |

| 주2) | 제16회 정기주주총회 관련 주요변경사항의 상세 내용은 본 공시시스템(dart.fss.or.kr)에 2020년 3월 11일에 공시된 주주총회 소집공고를 참고하여 주시기 바랍니다. |

II. 사업의 내용

1. 사업의 개요

가. 사업부문별 현황

당사는 쿼츠, 세라믹, 램프, 세정의 4개 부문으로 나뉘어져 있습니다. 쿼츠부문은 당기말 기준 해외 9개(미국3, 대만1, 독일2, 일본1, 중국1, 태국1)의 종속기업을 포함하고 있으며, 세정부문은 2개(나노윈 주식회사, 원익서안반도체과기 유한공사(중국))의 종속기업을 포함하고 있습니다.

2019년에는 미국의 반도체용 소재(원재료)전문기업인 Momentive Performance Materials(이하 "모멘티브")사의 쿼츠사업부문을 인수하기 위해 특수목적회사인 MOMQHolding Company를 설립하였으며, MOMQ Holding Company(이하 "MOMQ")를 통하여 모멘티브의 쿼츠/세라믹 부문 4개사를 2020년 1월 1일 최종적으로 인수를 완료하였습니다.

[사업 부문별 주요제품]

| 부문 | 영업 분야 | 주요 제품 |

|---|---|---|

| 쿼 츠 | 반도체 | Tube, Boat, Pedestal, SWP, Ring, Bath, Robot Chuck Guide Ingot, Cruicible, Boule |

| 디스플레이 | Upper&Lower Dome, Susceptor support shaft | |

| 태양광 | Solar Boat, Bath, Torch Chamber, Horizontal Tube | |

| 기타 | Fiber Optics | |

| 세라믹 | 반도체 | ROBOT ARM, 웨이퍼 장착 RING,절연 INSULATOR |

| 디스플레이 | 고강도 PLATE 및 SHAFT, 절연 INSULATOR PLATE | |

| 발전소 | LINER, BOAT, CRUCIBLE, SETTER, SAGGER | |

| 램 프 | 디스플레이 | Excimer EUV Lamp |

| 세 정 | 반도체 세정 |

Diffusion: Quartz, SiC Ion Implantation : Source head,Manipulator,Bushing, Photolithography: Bowl Etch: Upper liner,Lower liner,Electrode |

| 디스플레이 세정 |

유,무기 Shield, 선형 Crucible, 원형 Cucible, Quartz Tube, 집진기, 증착설비 부품 |

[쿼츠 부문]

(산업의 특성 등)

① 쿼츠웨어의 정의

반도체용 석영유리(Quartz Ware 혹은 Fabricated Quartz)는 반도체 제조공정 중 산화, 확산, 식각, 이온주입, 화학증착공정에서 Wafer를 불순물로 부터 보호하거나 이송하는 용기로 사용됩니다.

② 산업의 특성

쿼츠웨어의 주 사용처인 반도체산업은 기술혁신 속도가 빠르고 투자규모가 매우 크기 때문에 투자시점을 결정 하기가 매우 힘든 반면에 적시투자는 많은 이익을 창출할 수 있습니다. 국내소자업체는 반도체 생산량 증대와 고집적화를 위해 300mm 웨이퍼를 이용한 반도체 공정라인을 구축하고 있습니다. 현재에는 기술혁신에 따라 동일시설을 가지고 수율향상 및 공정시간을 단축하여 단위 웨이퍼당 생산량을 높임으로써 기존 설비 효율 증대에 집중하고 있습니다.

당사가 속한 반도체재료 산업수요의 특성은 소자 생산량에 비례하므로 소자산업경기에 의존적입니다. 반면, 양산 단계에서는 재료 사용량을 절감하는 방향으로 공정기술이 진전되기 때문에 성장률은 소자 산업을 하회하는 경향이 있습니다. 그러나 반도체재료는 반도체 제조 비용에서 차지하는 비중이 25% 내외에 불과 하지만, 직접도나 수율에 미치는 영향은 커 소자업체가 원재료 구매선을 쉽게 교체하기가 어렵습니다.

반도체재료의 원재료는 미국과 일본 및 독일을 중심으로 한 소수업체가 전체시장을 과점하고 있습니다. 이는 반도체재료가 고순도와 고정밀도를 요구하기 때문에 높은 수준의 화학기술과 대규모 설비가 필요하고, 소자의 집적도 향상에 대응하기 위해서는 3-4년 마다 신제품 개발을 위한 연구 개발 투자가 있어야 하기 때문입니다. 반면 소자업체별로 요구하는 재료의 특성이 조금씩 다르고, 물성변화가 잦아 중소/중견기업체를 주축으로 한 로컬업체의 참여가 가능합니다.

③ 산업의 성장성 및 경기변동의 특성

반도체용 QUARTZ WARE는 반도체 제조 공정별로 Life Cycle이 1개월~36개월의다양한 소모품으로서 Wafer의 생산량 및 신규 생산라인 증설에 의하여 수요가 결정되며 시장규모는 반도체 산업의 발전에 따라 향후 증가될 것으로 추정됩니다.

(국내외 시장여건 등)

2020년 쿼츠사업부문은 코로나19로 인한 비대면 수요의 급격한 증가에 따라 고객사의 대규모 투자가 이루어 졌으며, 이에 따라 당사의 쿼츠 매출도 전년대비 33.4%증가 하였으며, 신규 편입된 모멘티브의 4개 자회사의 실적을 반영하면, 전년대비 142.1% 증가하였습니다. 2021년 쿼츠사업부문은 대형반도체 회사의 신규 CPU출시와 5G스마트폰 침투율 상승, 기존 DDR4 메모리에서(DRAM) DDR 5로의 전환 등 수요증가가 예상되어 고성능 메모리 반도체 및 비메모리 반도체 수요가 견조할 것으로 전망되며, 이에 따른 고객사의 투자가 진행될 것으로 예상됩니다. 따라서 반도체 제조사들의 신규투자에 따른 SET-UP물량 및 가동률 상승에 따른 교체수요 증가로 인하여 견조한 수요를 보일 것으로 예상됩니다.

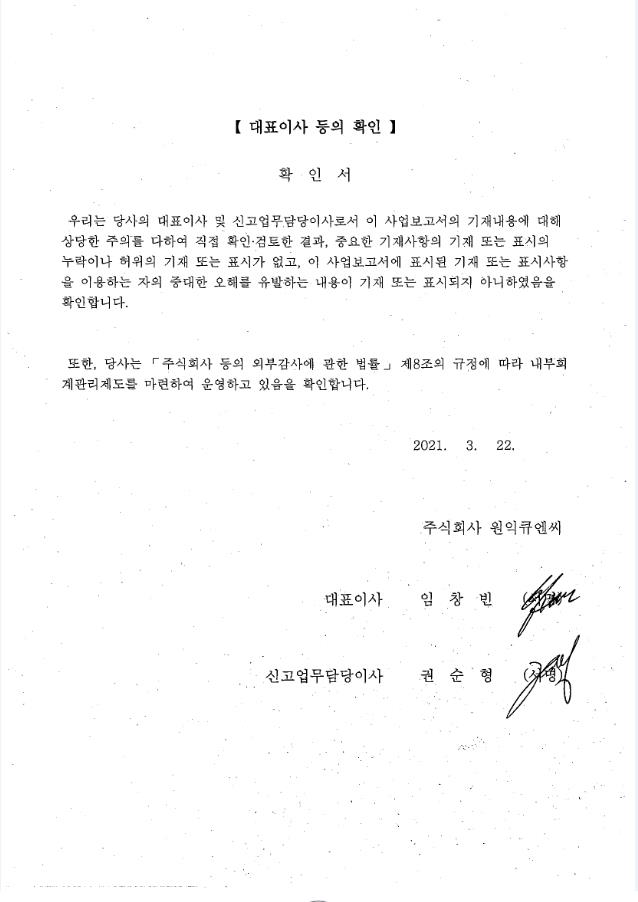

① 2020년 세계반도체 시장 전망

|

|

2021 셰계반도체시장전망(wsts) |

| 출처: World Semiconductor Trade Statistics(2020년 12월 1일 발간자료) |

2020년 반도체 시장 규모는 전년대비 5.1%증가한 4,330억달러로 추정하며, 2021년에는 8.4%증가한 4,694억달러가 될 것으로 예상하고 있습니다.

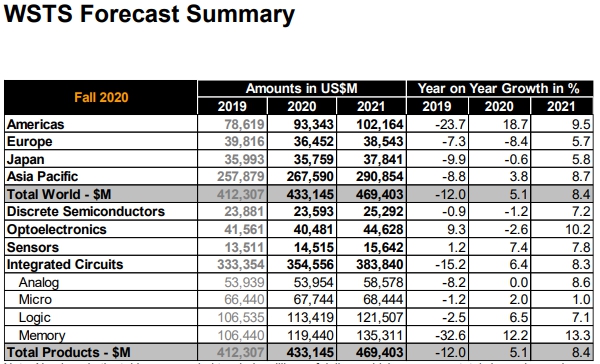

② 2020년 DRAM시장 전망

|

|

2021년 dram 시장전망 |

| 출처: DRAMeXchange, 키움증권 리서치센터 |

2021년 DRAM시장의 경우 상반기에는 공급 부족에 진입한 뒤, 2022년까지 2년간의장기 호황을 예상하고 있습니다.

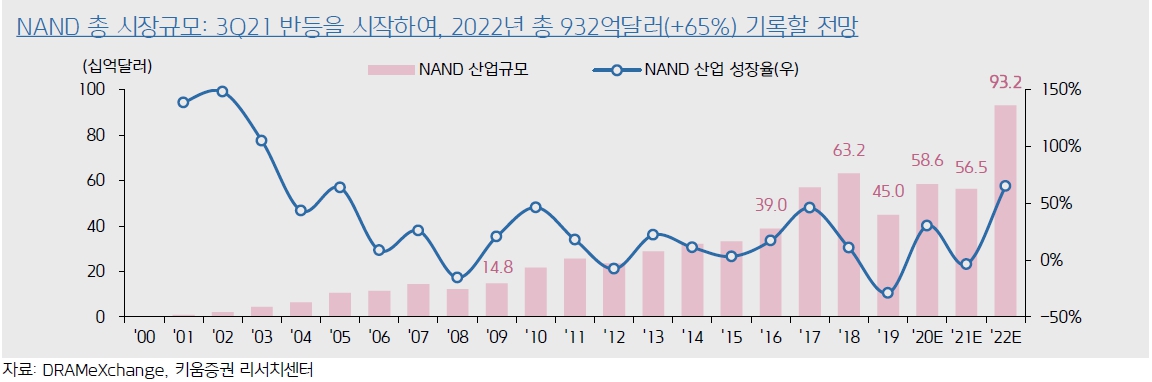

③ 2020년 NAND시장 전망

|

|

2021년 nand 시장전망 |

| 출처: DRAMeXchange, 키움증권 리서치센터 |

NAND의 경우 2021년 상반기 가격하락 구간을 지난 후, 하반기 부터 Enterprise SSD 시장 수요가 증가하면서 2022년 시장 호황기 진입을 예상하고 있습니다.

④시장점유율(2020년)

| (단위 : 백만USD) |

| 구 분 | 2020년 | 원익큐엔씨 | A사 | B사 | 기 타 |

|---|---|---|---|---|---|

| Market Size | 766 | 178 | 195 | 135 | 258 |

| 점유율(%) | 100% | 23% | 25% | 18% | 33% |

| ※ 상기 자료는 수요처 조사에 의한 세계 쿼츠 제품 시장 추정 자료이며, 공식화된 시장 정보는 없는 상태입니다. |

(경쟁요소 등)

당사의 쿼츠사업부문은 세계 유수 장비사와의 연계 된 사업 구축으로 안정화 되어있고, 주요 고객으로부터의 높은 평가 및 인지도를 가지고 있으며, 대량 생산화 및 고객요구에 기술 우위를 가지고 빠르고 적절한 대응이 가능하여 글로벌 경쟁에서도 우위를 확보할 수 있습니다.

(쿼츠부문 자회사 현황)

자회사명 : W.Q.I.(미국), W.Q.T.(대만), W.Q.E.(독일),

MOMQ Holding Company(미국)

① 자회사의 영업현황

1) W.Q.I. (미국)

미국법인인 W.Q.I.는 1997년 10월 미국 원익쿼츠 합작법인(WONIK QUARTZ GROUP CO.,LTD.)을 설립하여 영업을 개시하였고, 2005년 9월 W.I.Q.I. 미국법인을 설립 후, 프랑스 Saint-Gobain社의 QI사업부를 인수하였으며, 주로 반도체석영유리제품을 INTEL과 MICRON 등 반도체 소자업체에 영업 및 상품판매를 하고 있습니다.

2) W.Q.T. (대만)

대만법인인 W.Q.T.는 1996년 3월 대만 원익석영 합작법인(WONIK TAIWAN QUARTZ CO.,LTD)을 설립하여 영업을 개시하였으며, 사명을 WONIK QUARTZ TAIWAN CO.,LTD로 변경하였습니다. 주 생산품은 반도체석영유리제품을 생산하며 TSMC와 UMC 등 반도체 소자업체에 영업 및 판매를 하고 있습니다..

3) W.Q.E. (독일)

독일법인인 W.Q.E.는 독일 원익 유럽법인(WONIK QUARTZ EUROPE GMBH)을 설립하여 영업을 개시 하였습니다. 주 생산품은 반도체, SOLAR 등 석영유리제품을 생산하며 ST MICRO와 ASM 등 SOLAR 관련업체에 영업 및 판매를 하고 있습니다.

4) MOMQ Holding Company(미국)

당사는 2019년 5월 미국의 쿼츠/실리콘 원재료 제조사인 Momentive Performance Materials(이하 "모멘티브")社의 쿼츠사업부문을 인수하기 위해 지분보유목적 특수목적법인인 MOMQ Holding Company를 설립하였으며, 최종으로 2020년 1월 1일 모멘티브의 쿼츠사업부문 4개사 인수가 완료되었습니다. 특수목적법인의 종속회사는 아래와 같습니다.

<MOMQ의 종속회사>

| 종속회사명 | 설립일 | 지역 | 주요사업 |

|---|---|---|---|

| Momentive Performance Materials Quartz Inc. |

1996.08.02 | 미국 | 반도체용 쿼츠 원재료 제조 반도체/디스플레이/항공우주용 세라믹 원재료/제품 제조 |

| Momentive Performance Materials Quartz GmbH |

1987.11.24 | 독일 | 반도체용 쿼츠 원재료 제조 |

| Momentive Quartz Japan G.K. | 2019.10.07 | 일본 | 반도체/디스플레이/항공우주용 세라믹 원재료/제품 제조 |

| Wuxi Momentive Performance Materials Co., Ltd |

2004.01.18 | 중국 | 반도체용 쿼츠 원재료 제조 |

② 자회사의 영업실적(2020년 4분기 누적)

| (단위 : 천원) |

| 자회사명 | 소재지 | 자산 | 부채 | 매출 | 영업이익 |

|---|---|---|---|---|---|

| W.Q.T(*1) | 대만 | 51,092,537 | 12,229,055 | 45,843,629 | 8,412,070 |

| W.Q.E | 독일 | 11,414,949 | 2,345,199 | 15,209,807 | -144,066 |

| W.Q.I | 미국 | 5,160,379 | 1,054,333 | 6,626,009 | -27,675 |

| MOMQ(*2) | 미국 | 391,257,746 | 292,679,191 | 207,974,377 | -14,913,210 |

| (*1) | W.Q.T.의 종속회사인 WONIK QnC Thailand의 실적을 포함한 자료입니다. |

| (*2) | MOMQ의 종속회사인 Momentive Performance Materials Quartz Inc.,Momentive Performance Materials Quartz GmbH, Momentive Quartz Japan G.K., Wuxi Momentive Performance Materials Co., Ltd의 실적을 포함한 자료입니다. |

[세라믹 부문]

(산업의 특성 등)

① 세라믹스의 정의

세라믹은 천연원료를 이용한 도자기, 타일, 내화물, 시멘트, 유리등의 전통세라믹과 정제된 고순도 합성원료로 제조되는 전자/구조/바이오/환경세라믹을 일컫는 첨단세라믹이 있습니다. 당사가 주로 생산하는 세라믹스는 비금속 무기재료를 원료로 사용하고, 제조공정에 있어서 고온처리를 받은 생산물로써 반도체/디스플레이 공정에서 내용물을 보호하는 역할을 합니다.

② 산업의 특성

당사가 속한 ICT분야의 첨단세라믹 소재/부품 제조산업은 분말형상의 첨단세라믹원료소재를 유무기 바인더 등과 혼합하여 원하는 형상으로 성형한 후 탈지 및 소결공정을 통한 치밀화 과정을 거치게 됩니다. 이러한 공정을 통해 얻어지는 첨단세라믹 소재·부품은 스마트폰, LCD/OLED, 센서 등 대부분의 ICT 기기에 활용되어지고 있습니다. 특히 최근 4차 산업혁명으로의 전방위적 패러다임 전환에 따른 IoT, 3D프린팅, 자율주행차, 로봇 등의 산업에 필수적인 첨단세라믹 소재부품 기술개발에 R&D 자원이 집중되고 있으며, 첨단세라믹 산업의 세계시장은 연평균(2020년~2027년 추정) 3.7% 성장률로 2020년 970억달러에서 2027년 1,277억달러 규모로 확대될 것으로 전망되는 산업이지만(출처: Grandview research, 제목: Advanced Ceramic Market Size, Share & Trends Analysis Report By Product (Ceramic Coatings, Monolithic), By Material (Alumina, Titanate), By Application, By End-use, By Region, And Segment Forecasts, 2020 - 2027, 2020년 발간자료), 이미 기존의 수입 원료소재에 맞게 매뉴얼화 된 공정에 비해 다른 공법에 의해 제조된 원료로는 제품의 수축율 조정 등 신뢰성을 확보하는 데 많은 어려움이 있어, 후발주자인 국내 첨단세라믹 원료소재 산업회사들의 진출에는 많은 제약이 있습니다. 하지만 국내 대형 거래처들의 국산화 수요가 풍부하기 때문에 신규 ICT용 세라믹 부품의 개발과정의 시작 단계부터 참여하는 전략을 취하고 있습니다.

③ 산업의 성장성 및 경기변동의 특성

첨단세라믹산업은 글로벌 기술 및 산업환경 변화의 가속화에 따른 융복합 기술 수요가 급증하고 있습니다.(출처: KEIT 이슈리포트 2020년 1,2월호). 특히 최근 이슈가 되고 있는 EUV용 반도체, 차세대 이차천지, 바이오 산업등 미래 먹거리인 신산업 시장이 확대되고 있으며 관련된 수요 해결을 위한 도전적인 연구개발이 필요한 상황입니다. 당사가 속해있는 반도체/디스플레이용 세라믹스는 제조 공정별로 Life Cycle이 6개월 이상의 다양한 소모품으로서 Wafer/Panel 생산량 및 신규 생산라인 증설에의하여 수요가 결정되며, 당사는 반도체/디스플레이 등 전기전자 산업의 초고집적화, 고효율화용 핵심 세라믹소재의 소재/부품 개발을 집중투자하여 경쟁력을 제고하고있습니다.

(국내외 시장여건 등)

2019년 세라믹 사업부문은 국내 제조사 및 중국 제조사들의 OLED/LCD 투자 축소로 인하여 매출은 전년대비 24.3% 하락하였습니다. 2020년은 디스플레이 제조사들의 OLED 설비투자 확대를 통한 매출증가 및 지속적인 반도체용 ITEM개발을 통한 매출 증가를 기대하고 있습니다.

④세라믹스 산업별 국내시장 및 당사점유율(2020년)

| (단위 : 억원) |

| 구 분 | 반도체 | 디스플레이 | 계 |

|---|---|---|---|

| Market Size | 336 | 273 | 610 |

| 당사점유율(%) | 24% | 28% | 26% |

| (*)Al2O3(산화물세라믹-기타산업제외) 국내시장 규모는 수요처 조사에 의한 추정 자료이며, 공식화된 시장 정보는 없는 상태임. |

(경쟁요소 등)

당사는 대형사이즈 제품 생산기술 및 제조설비를 보유하고 있어, 산업전반에 걸친 다양한 제품 생산이 가능하며, 특히 최근 디스플레이 패널의 대형화 추세에 따른 대형제품의 공급이 가능합니다. 또한 독립된 기술연구소 운영으로 다양한 소재의 개발 및제조가 가능하여, 반도체 제조사 및 디스플레이 패널 제조사와의 긴밀한 협력뿐만이 아니라 관련 장비제조업체들과의 전략적 협업관계 구축으로 향후 성장성을 기대하고 있습니다.

[램프 부문]

(산업의 특성 등)

① Excimer EUV Lamp의 정의

200mm 이하의 진공자외선(Vacuum Ultra Violet)을 LCD/OLED Panel 제조공정에서 표면 유기물을 제거하는 역할을 합니다

② 산업의 특성

반도체, LCD, OLED, 광학, 리드 프레임의 표면에는 여러가지 유기 불순물의 얇은 오염막이 붙어 있어 제품에 결정적으로 악영향을 줄 수 있으므로 반드시 제거해야 합니다. 막두께가 수백Å이하의 유기오염 막은 세정용 Lamp 를 사용하면 효과적으로 제거할 수 있으며 반도체 프로세스의 응용을 위해 널리 연구되고 있습니다.

③ 산업의 성장성 및 경기변동의 특성

당사의 주력 분야인 LCD/OLED 표면세정용 EUV Lamp는 디스플레이 산업 변동에 따라 수요가 결정되며, 최근에는 새롭게 개발된 사각램프의 사용이 확대되면서 기존 제조공정에 사용되던 원형램프를 대체하고 있습니다.

(국내외 시장여건 등)

현재 당사가 진입중인 Display Panel 세정용 EUV Lamp 시장은 특정업체가 독점을 하고 있는 상황이며, 이에 따라 주요 고객사들의 국산화 수요가 높은 상황입니다. 당사는 2019년에 고객사와 신제품에 대한 테스트를 진행하였고, 2020년 일부품목의 테스트 통과로 일부 납품을 시작하였습니다. 당사는 고객사의 국산화 수요에 맞춰 다양한 품목의 테스트를 고객사와 진행하여 매출을 확대할 전략을 가지고 있습니다.

한편 당사는 2018년 부터 임플란트 표면개질용 램프를 개발하였고, 우수한 품질을 인정받아 2019년 관련 시장에 안정적인 진입을 하였습니다. 2020년의 경우 코로나19의 영향으로 주요 수요처인 치과 수요가 급격히 감소하여 일시적으로 매출에 영향을 받았으나, 2021년에는 코로나19 백신 보급 등 상황이 개선될 것으로 기대하고 있습니다. 또한 향후 고객사 다양화 및 새로운 어플리케이션 개발을 통한 매출증대에 노력하고 있습니다.

(경쟁요소 등)

디스플레이 표면세정용 EUV Lamp는 표면의 유기물을 제거할 수 있는 강한 조사력과 장시간 사용할 수 있는 수명이 핵심입니다. 당사는 대형 고객사와의 긴밀한 관계를 유지하고 있고, 지속적인 연구개발로 다수의 특허를 보유하고 있으며, 이를 바탕으로 국산화 품목을 확대하고 있습니다.

[세정 부문]

(산업의 특성 등)

① 세정공정의 정의

반도체소재부품 또는 반도체장비의 오염을 제거하고 재생하는 공정으로써 주로 반도체 공정에서 사용되는 쿼츠웨어 등의 소모성 부품에 발생하는 미세오염을 제거 또는 재생하여 장비나 부품의 오염의 제거뿐만 아니라 반도체 생산수율 및 공정효율을 증가 시킬 수 있습니다.

② 산업의 특성

당사가 영위하는 세정산업은 기본적으로 반도체 생산과정에서 발생된 오염을 제거하는 산업으로 장비나 부품의 오염을 제거/재생하는 것 뿐만 아니라 재사용조건을 만족시키고 사용수명을 연장시켜 공정효율성과 생산수율을 증가를 목적으로 하고 있습니다. 최근 반도체 제조 업체들의 원가절감 추세로 인하여 반도체 소모성 부품 세정공정의 외주화가 지속되고 있으며, 반도체 공정 장비에 장착하는 쿼츠, 세라믹 등의 사용수명을 늘리기 위한 노력이 지속되고 있습니다.

③ 산업의 성장성 및 경기변동의 특성

반도체 세정사업은 반도체 공장가동률에 따라 수요가 반응하며, 공장가동률이 높을수록 소모성 부품의 사용빈도가 높아져 세정 수요가 증가합니다. 향후 시장규모는 반도체 산업 발전에 따른 제조사들의 투자와 함께 증가될 것으로 추정됩니다.

(국내외 시장여건 등)

2020년은 비대면 수요 증가에 따른 반도체 공장 가동률 상승으로 본사의 세정부문과자회사 나노윈의 매출액은 전년대비 각각 7.9%, 15.2% 성장하였으며, 원익(서안)반도체과기유한공사의 경우는 고객사의 중국공장 투자로 세정부문 매출은 전년대비 증가하였으나, 가스부문이 당사의 특수관계자인 원익머트리얼즈로 완전 분리되면서 총 매출은 전년대비 54.9% 감소하였습니다. 2021년도에도 반도체 고객사의 지속적인 투자 및 가동률 상승이 예상되어 매출 증대를 기대하고 있습니다.

당사는 반도체 공정 미세화로 인해 가스사용량이 늘어나고 이에 따라 소모성 부품의식각이 빨리 진행되면서, 최근 급격히 증가하고 있는 반도체용 쿼츠 수요를 충족시키기 위하여 국내 및 중국의 공장 증설을 완료하였으며, 또한 반도체 미세화로점점 증가하고 있는 반도체부품 세정 및 코팅 수요에 대응하기 위해 기술 개발에 역량을 쏟고 있습니다.

(경쟁요소 등)

당사는 자동화 최첨단 세정설비 구축을 통한 원가 경쟁력을 보유하고 있으며, 뛰어난관리능력과 원가절감 효과로 고객사의 인정을 받고 있습니다. 또한 기존의 세정품목이외에 지속적인 신규아이템 개발을 통하여 고객사의 원가절감 및 생산성 향상을 돕고, 시장지배력을 강화하고 있습니다.

(세정부문 자회사 현황)

자회사명 : 나노윈(주), 원익(서안)반도체과기유한공사(중국)(이하"원익서안")

① 자회사의 영업현황

1)나노윈(주)

나노윈 주식회사는 2000년 2월 17일 설립되어 영업을 개시하였고, 당사는 2018년 3월 6일 지분 100%를 인수하여 당사의 자회사로 편입하였습니다. 나노윈 주식회사는반도체 공정에 사용되는 소모성 부품이외에 장비부품 세정 및 코팅사업을 영위하고 있으며, 보고일 현재 본사에 흡수합병되었습니다.

2)원익(서안)반도체과기유한공사(중국)

원익서안은 2013년 2월 20일 당사의 계열회사인 (주)원익머트리얼즈와 당사가 70:30으로 출자하여 설립하였고, 2017년 추가 증자를 거쳐 2018년 12월에 당사가 (주)원익머트리얼즈의 지분 전체를 인수하여 당사의 100% 자회사로 편입하였습니다.원익서안은 반도체 공정에서 사용되는 소모성 부품 및 장비부품세정사업을 영위하고 있습니다.

② 자회사의 영업실적(2020년)

| (단위 : 천원) |

| 자회사명 | 소재지 | 자산 | 부채 | 매출 | 영업이익 |

|---|---|---|---|---|---|

| 나노윈 | 한국 | 47,938,858 | 29,920,494 | 29,465,715 | 3,020,145 |

| 원익서안 | 중국 | 23,054,755 | 14,752,815 | 5,354,054 | -2,686,612 |

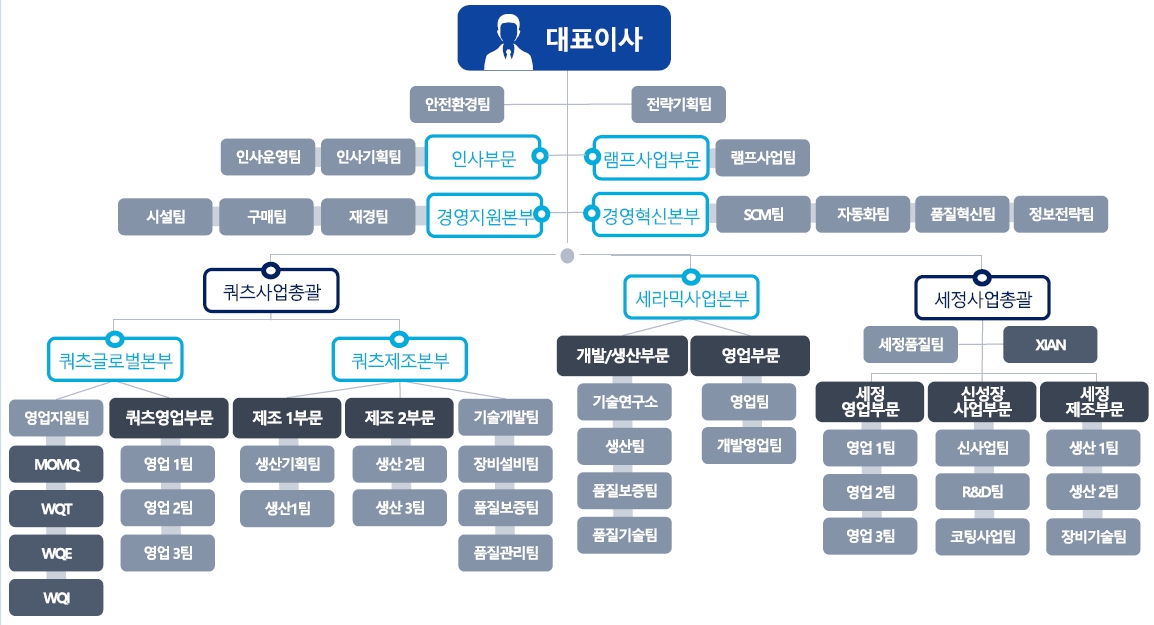

나. 조직도

|

|

원익큐엔씨 조직도 |

2. 주요 제품, 서비스 등

가. 주요 제품 매출

2020년 제품별 매출액 및 매출 비중은 다음과 같습니다.

| (단위 : 백만원) |

| 사업부문 | 매출 유형 | 소재지 | 품 목 | 구체적 용도 | 매출액 | 매출비율 |

|---|---|---|---|---|---|---|

| 쿼 츠 | 원재료 제품 및 기타 매출 |

한국 | QUARTZ WARE | 반도체용 석영유리 | 183,847 | 35.0% |

| 대만 | QUARTZ WARE | 반도체용 석영유리 | 45,844 | 8.7% | ||

| 미국 | QUARTZ WARE | 반도체용 석영유리 | 6,626 | 1.3% | ||

| 독일 | QUARTZ WARE | SOLAR 등 석영유리 | 15,210 | 2.9% | ||

| 미국 | QUARTZ BASE MATERIALS | 반도체용 석영유리 등 | 207,974 | 39.6% | ||

| 세라믹스 | 제품 및 기타 매출 | 한국 | 세라믹스외 | LCD 등 부품 | 21,177 | 4.0% |

| 세 정 | 세정 및 상품 매출 | 한국 | 세정 | 세정 | 58,924 | 11.2% |

| 중국 | 세정 및 가스 | 세정 및 가스 | 5,354 | 1.0% | ||

| 기 타 | 제품 매출 | 한국 | 기타 | 기타 | 2,341 | 0.4% |

| 내부매출액 제거 금액 | (21,656) | (4.1%) | ||||

| 합 계 | 525,641 | 100.0% | ||||

나. 주요 제품 등의 가격 변동 현황

당사 및 주요 종속회사의 제품은 고객사의 발주에 따라 제품을 생산하는 수주산업으로 제품의 종류가 고객사에 따라 상이하여 가격변동추이를 산출하는 것이 부적합하여 기재를 생략하였습니다.

3. 주요 원재료

반도체용 쿼츠 원재료(Fused Quartz) 시장은 미국 Momentive Quartz Technology, 독일 Heraeus, Qsil, 일본 Tosoh社가 세계시장의 80%이상을 점유하고 있으며, 이러한 원재료 조달 특성상 얼마나 안정적으로 우수한 원재료를 저렴한 가격에 공급 받을수 있는가에 따라 수익성에 영향을 미칠 수 있습니다.

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매입 유형 | 소재지 | 품 목 | 구체적 용도 | 매입액 | 매입비율 |

|---|---|---|---|---|---|---|

| 쿼 츠 | 원재료 및 기타 매입 |

한국 | QUARTZ WARE | 반도체용 석영유리 | 69,837 | 47.4% |

| 미국 | QUARTZ WARE | 반도체용 석영유리 | 4,873 | 3.3% | ||

| 대만 | QUARTZ WARE | 반도체용 석영유리 | 17,376 | 11.8% | ||

| 독일 | QUARTZ WARE | SOLAR 등 석영유리 | 6,519 | 4.4% | ||

| 미국 | QUARTZ BASE MATERIAL |

반도체용 석영유리 등 | 33,786 | 22.9% | ||

| 세라믹스 | 원재료 및 기타 매입 | 한국 | 세라믹스외 | LCD 등 부품 | 6,033 | 4.1% |

| 기 타 | 기타부재료 | 한국 | 기타 | 기타 | 631 | 0.4% |

| 합 계 | 8,404 | 5.7% | ||||

| 147,458 | 100.0% | |||||

나. 주요 원재료 등의 가격변동 추이

| (단위 : 천원) |

| 품 목 명 | 제18기 | 제 17 기 | 제 16 기 |

|---|---|---|---|

| CYLINDER | 9 | 7 | 6 |

| DISC | 480 | 521 | 364 |

| FLANGE | 31 | 364 | 231 |

| PLATE | 998 | 1,720 | 1,116 |

| ROD | 28 | 21 | 19 |

| TUBE | 170 | 209 | 202 |

| (*)가격산출기준 : 품목그룹별 원자재 재고금액/품목그룹별 수량 |

4. 생산 및 설비

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위 : 백만원) |

| 사업부문 | 품목 | 소재지 | 제18기 | 제17기 | 제16기 |

|---|---|---|---|---|---|

| 쿼 츠 | 반도체용 등 석영유리 |

한국 | 184,000 | 165,000 | 150,000 |

| 미국 | 252,327 | - | - | ||

| 대만 | 39,175 | 31,399 | 28,177 | ||

| 독일 | 12,590 | 16,101 | 16,274 | ||

| 세라믹스 | LCD 등 세라믹제품 | 한국 | 13,700 | 20,500 | 25,000 |

| 세 정 | 반도체소재부품 세정 | 한국 | 59,259 | 60,304 | 57,883 |

| 합 계 | 561,051 | 293,305 | 277,334 | ||

(2) 생산능력의 산출근거

① 산출기준

1) 조업일수 = 365일 - 법정공휴일 및 일요일

2) 1일 평균 투입 인원 : 개인별 능력 기준

3) 1인당 1일 평균 생산액

② 산출방법

조업일수 * 1일 평균투입인원(장비투입수량) * 1인당 1일 평균 생산액

나. 생산실적 및 가동률

(1) 생산실적

| (단위 : 백만원) |

| 사업부문 | 품 목 | 소재지 | 제18기 | 제17기 | 제16기 |

|---|---|---|---|---|---|

| 쿼 츠 | 반도체용 등 석영유리 |

한국 | 186,149 | 148,373 | 101,398 |

| 미국 | 239,711 | - | - | ||

| 대만 | 39,175 | 28,177 | 21,805 | ||

| 독일 | 11,211 | 13,207 | 13,510 | ||

| 세라믹스 | LCD 등 세라믹제품 | 한국 | 14,820 | 14,497 | 19,772 |

| 세 정 | 반도체소재부품 세정 | 한국 | 58,266 | 47,697 | 19,031 |

| 합 계 | 549,332 | 251,951 | 175,516 | ||

(2) 생산가동율

| (단위 : 시간, %) |

| 사업부문 | 품 목 | 소재지 | 가동 가능시간 |

실제 가동시간 |

평균 가동률 |

|---|---|---|---|---|---|

| 쿼 츠 | 반도체용 석영유리 |

한국 | 745,924 | 677,429 | 90.82% |

| 미국 | 793,279 | 753,615 | 95.00% | ||

| 대만 | 175,412 | 128,335 | 73.16% | ||

| 독일 | 79,834 | 71,090 | 89.05% | ||

| 세라믹스 | LCD 등 세라믹스제품 | 한국 | 80,977 | 58,415 | 72.14% |

| 세 정 | 반도체소재부품 세정 | 한국 | 1,527,944 | 1,211,365 | 79.28% |

| 합 계 | 3,403,369 | 2,900,249 | 85.22% | ||

(3) 평균근무시간

| (단위 : 시간, %) |

| 사업부문 | 소재지 | 근무일 (월평균) |

총 근무시간 |

연장 근무 |

월평균연장근무 (1인당) |

|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 21 | 684,479 | 158,102 | 46.7 |

| 미국 | 29 | 793,279 | 46,038 | 5.0 | |

| 대만 | 21 | 166,909 | 8,503 | 15.2 | |

| 독일 | 21 | 96,154 | - | - | |

| 세라믹스 | 한국 | 20 | 80,977 | 8,357 | 24.1 |

| 세 정 | 한국 | 24 | 483,398 | 78,950 | 32.2 |

| 중국 | 20 | 80,160 | 28,359 | 34.6 |

다. 생산설비의 현황 등

(1) 생산설비의 현황

[자산항목 : 토지]

| (단위 : 천원) |

| 사업부문 | 소재지 | 기초잔액 | 증가 | 감소 | 감가상각 | 기타 | 기말잔액 |

|---|---|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 1,921,319 | - | - | - | - | 1,921,319 |

| 미국 | 10,235,172 | - | - | - | (617,046) | 9,618,126 | |

| 대만 | 2,120,693 | 10,296,355 | - | - | (349,272) | 12,067,776 | |

| 세라믹스 | 한국 | 9,004,012 | - | - | - | - | 9,004,012 |

| 세 정 | 한국 | 8,811,799 | - | - | - | - | 8,811,799 |

| 합 계 | 21,857,822 | 10,296,355 | - | - | (966,318) | 41,423,032 | |

[자산항목 : 건물]

| (단위 : 천원) |

| 사업부문 | 소재지 | 기초잔액 | 증가 | 감소 | 감가상각 | 기타 | 기말잔액 |

|---|---|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 37,178,986 | 14,528,613 | - | (1,689,343) | - | 50,018,256 |

| 미국 | 36,000,795 | 1,386,555 | - | (2,672,883) | (2,070,031) | 32,644,436 | |

| 대만 | 11,402,123 | - | (622,525) | (27,938) | (5,528) | 10,746,132 | |

| 세라믹스 | 한국 | 11,404,425 | - | - | (327,553) | - | 11,076,872 |

| 세 정 | 한국 | 24,328,228 | - | - | (798,608) | - | 23,529,620 |

| 중국 | 6,306,639 | 8,240,677 | - | (400,612) | (133,429) | 14,013,275 | |

| 합 계 | 90,620,401 | 24,155,845 | (622,525) | (5,916,937) | (2,208,988) | 142,028,591 | |

[자산항목 : 구축물]

| (단위 : 천원) |

| 사업부문 | 소재지 | 기초잔액 | 증가 | 감소 | 감가상각 | 기타 | 기말잔액 |

|---|---|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 6,166,622 | 1,214,920 | (362,593) | (387,376) | - | 6,631,573 |

| 미국 | 37,142,785 | 3,338,308 | (6,640) | (4,602,933) | (2,140,053) | 33,731,467 | |

| 대만 | 962 | - | - | (701) | (68) | 193 | |

| 세라믹스 | 한국 | 1,292,087 | 92,340 | (1) | (78,214) | - | 1,306,212 |

| 세 정 | 한국 | 11,804,748 | 1,267,633 | - | (797,469) | - | 12,274,912 |

| 합 계 | 19,282,831 | 5,913,201 | (369,234) | (5,866,693) | (2,140,121) | 53,944,357 | |

[자산항목 : 기계장치]

| (단위 : 천원) |

| 사업부문 | 소재지 | 기초잔액 | 증가 | 감소 | 감가상각 | 기타 | 기말잔액 |

|---|---|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 25,450,931 | 1,628,790 | (175,394) | (3,966,612) | - | 22,937,715 |

| 대만 | 4,125,932 | 546,435 | (47,784) | (858,271) | 24,834 | 3,791,146 | |

| 미국 | 96,085,761 | 16,560,555 | (305,368) | (25,844,469) | (2,172,436) | 84,324,043 | |

| 독일 | 1,027,480 | 625,436 | - | (144,841) | 29,552 | 1,537,627 | |

| 세라믹스 | 한국 | 7,817,556 | 371,660 | (13,687) | (1,234,614) | - | 6,940,915 |

| 세 정 | 한국 | 9,569,488 | 1,275,090 | (10,755) | (1,444,023) | - | 9,389,800 |

| 중국 | 3,949,347 | 2,131,760 | - | (543,803) | (7,402) | 5,529,902 | |

| 합 계 | 51,992,194 | 23,139,725 | (552,988) | (34,036,633) | (2,125,452) | 134,451,148 | |

[자산항목 : 차량운반구]

| (단위 : 천원) |

| 사업부문 | 소재지 | 기초잔액 | 증가 | 감소 | 감가상각 | 기타 | 기말잔액 |

|---|---|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 99,589 | 52,126 | - | (33,100) | - | 118,615 |

| 대만 | 82,297 | - | - | (25,969) | (3,699) | 52,629 | |

| 미국 | 119,014 | 25,375 | - | (65,761) | (4,024) | 74,604 | |

| 세라믹스 | 한국 | 72,315 | - | - | (26,197) | - | 46,118 |

| 세 정 | 한국 | 350,519 | 202,512 | (66,681) | (51,220) | - | 435,130 |

| 중국 | 45,193 | 62,206 | - | (27,644) | (460) | 79,295 | |

| 합 계 | 649,913 | 342,219 | (66,681) | (229,891) | (8,183) | 806,391 | |

[자산항목 : 공기구비품]

| (단위 : 천원) |

| 사업부문 | 소재지 | 기초잔액 | 증가 | 감소 | 감가상각 | 기타 | 기말잔액 |

|---|---|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 1,801,713 | 317,264 | 2,454 | (527,257) | - | 1,594,174 |

| 대만 | 1,950,273 | 188,319 | (136,023) | (424,718) | (45,129) | 1,532,722 | |

| 미국 | 727,205 | 604 | - | (338,400) | (17,492) | 371,917 | |

| 독일 | 278,575 | 85,150 | (1,907) | (71,564) | 8,695 | 298,949 | |

| 세라믹스 | 한국 | 355,871 | 29,769 | (4,081) | (158,668) | - | 222,891 |

| 세 정 | 한국 | 1,873,105 | 366,702 | (32,575) | (537,082) | - | 1,670,150 |

| 중국 | 508,930 | 94,524 | - | (119,107) | 4,355 | 488,702 | |

| 합 계 | 6,796,009 | 1,082,332 | (172,132) | (2,176,796) | (49,571) | 6,179,505 | |

[자산항목 : 건설중인 자산]

| (단위 : 천원) |

| 사업부문 | 소재지 | 기초잔액 | 증가 | 감소 | 기타 | 기말잔액 |

|---|---|---|---|---|---|---|

| 쿼 츠 | 한국 | 6,756,963 | 5,801,688 | (17,836,871) | - | (5,278,220) |

| 대만 | - | 10,976,506 | (11,030,552) | 54,046 | - | |

| 미국 | 23,207,156 | - | (8,145,937) | (763,659) | 14,297,560 | |

| 독일 | 321,394 | 637,877 | (668,031) | 10,283 | 301,523 | |

| 세라믹스 | 한국 | 5,610,590 | 432,340 | (430,340) | - | 5,612,590 |

| 세 정 | 한국 | 417,375 | 1,080,779 | (1,011,048) | - | 487,106 |

| 중국 | 7,281,359 | 3,075,333 | (10,285,494) | (16,951) | 54,247 | |

| 합 계 | 20,687,808 | 22,004,523 | (49,408,273) | (716,281) | 15,474,806 | |

(2) 설비의 신설·매입 계획 등

(가) 진행중인 투자

- 해당사항 없음.

(나) 향후 투자계획

- WONIK Quartz Taiwan은 대만 고객사 수요 증가에 따른 capa부족 예상으로,

142억원을 투자하여 공장증설을 예정하고 있으며, 2021년 2분기 중

2공장 건설을 시작하여 2022년 1분기에 완료예정입니다.

5. 매출

가. 매출실적

| (단위: 백만원) |

|

사업부문 |

매출유형 |

품목 |

매출구분 |

제18기 | 제 17 기 | 제 16 기 |

|---|---|---|---|---|---|---|

|

쿼츠 |

제품 및 |

반도체용 |

수출 |

240,440 | 66,087 | 56,911 |

|

내수 |

219,061 | 122,421 | 144,073 | |||

|

합계 |

459,501 | 188,508 | 200,983 | |||

|

세라믹스 |

제품 및 |

LCD 등 |

수출 |

2589 | 1,197 | 1,832 |

|

내수 |

18,589 | 14,236 | 18,557 | |||

|

합계 |

21,177 | 15,433 | 20,390 | |||

|

세정 |

제품 및 |

반도체/디스플레이 소재 및 장비부품 등 세정 |

수출 |

1083 | 345 | 1,917 |

|

내수 |

63,195 | 64,426 | 48,255 | |||

|

합계 |

64,278 | 64,771 | 50,172 | |||

|

기타 |

제품 및 |

기타 |

수출 |

1182 | 995 | 981 |

|

내수 |

1159 | 1,341 | 523 | |||

|

합계 |

2341 | 2,337 | 1,504 | |||

|

합 계 |

수출 |

245,295 | 68,624 | 61,642 | ||

|

내수 |

302,004 | 202,425 | 211,408 | |||

|

합계 |

547,298 | 271,048 | 273,049 | |||

|

내부 매출 제거금액 |

(21,657) | (7,988) | (6,585) | |||

|

합 계 |

525,640 | 263,060 | 266,464 | |||

나. 판매경로 및 판매방법 등

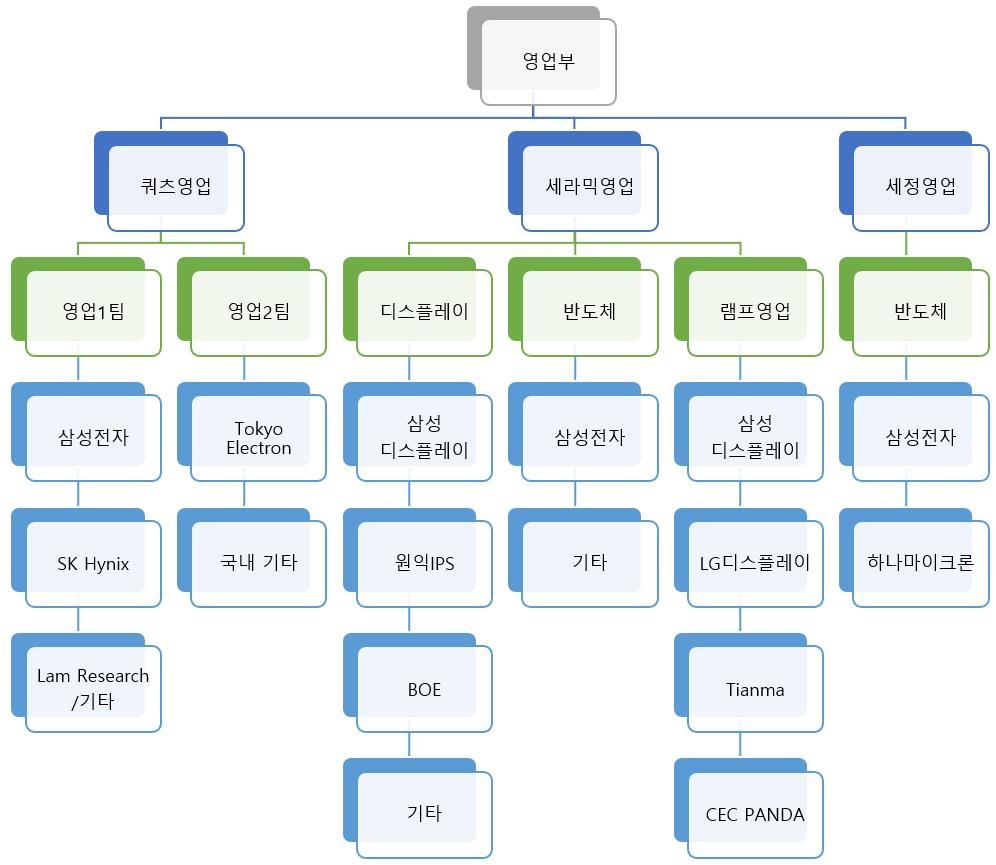

(1) 판매조직

|

|

2020 영업부 조직도 |

(2) 판매경로

(가) 내수

| 원익큐엔씨 | ▶▶▶▶▶▶ 판 매 ◀◀◀◀◀◀ 어음 및 현금 결제 |

국내 반도체 생산업체 |

(나) 수출

| 원익큐엔씨 | ▶▶▶▶▶▶ 판매 (선적) ◀◀◀◀◀◀ 현금(T/T송금) |

국외 반도체 생산업체 |

다. 판매방법 및 조건

(1) 내수 : 현금 및 외상 판매(현금 : 99.7%, 어음 : 0.3%)

(2) 수출 : 현금 및 외상 판매( T/T송금)

라. 판매전략

(1) 수출 및 OEM Business를 통한 매출 성장

(2) 대량 생산체제를 통한 경쟁력 제고 및 수익성 개선

(3) 국내시장 12인치 매출 비중 확대

(4) 해외사업장과의 시너지 효과 및 협력체제 강화

(5) R&D 통한 기존사업 기반확대 및 신사업 개발

6. 수주상황

전자부품업계는 제품 특성상 정기적 수주에 의하여 공급하는 것이 아니라 수요처로부터 기본거래계약만을 체결한 후 수시 발주물량을 수주 받습니다. 당사도 삼성전자,SK하이닉스, 램리서치(LAM Research), 도쿄일렉트론(Tokyo Electron Limited), 실트론, 매그나칩반도체, 동부하이텍 등과 기본거래계약서만을 체결한 후 수시로 수주물량을 받고 있습니다.

7. 시장위험과 위험관리

가. 주요시장위험 내용

당사는 외화표시 자산 및 부채의 환율변동에 의한 리스크를 최소화하여 재무구조의 건전성 및 예측 가능 경영을 통한 경영의 안정성 실현을 목표로 환리스크 관리에 만전을 기하고 있습니다. 당사는 외환포지션에 따른 환위험을 최소화하기 위하여 외환위험 관리기법 중 주로 내부적 관리기법에 해당하는 매칭(Matching)과 래깅(Lagging)을 사용하며 외부적 관리기법에 해당하는 통화선물을 사용하고 있습니다.

나. 위험관리정책 내용

(1) 위험관리방식

[환율변동에 따른 위험]

내부적 관리 기법인 매칭(Matching)은 외화자금의 유입과 지급을 통화별 및 만기별로 일치시킴으로서 외화자금 흐름의 불일치에서 발생할 수 있는 환리스크를 원천적으로 제거시키는 전략이며, 래깅(Lagging)은 외화자금 흐름이 결제시기를 의도적으로 지연시키는 단기적인 환위험 관리 전략입니다.

외부적인 관리기법인 통화선물 거래는 영업거래상의 환exposure는 달러거래와 엔화거래로 구분하고, 두 거래 모두 해당부서의 환position 파악 및 의뢰에 의하여 통화선물 거래 기법을 통한 통합헤지를 원칙으로 하여 관리합니다.

[시장금리변동에 따른 위험]

당사의 차입금 중 변동금리부 차입금의 위험관리에 대한 별도의 정책은 실시하지 않고 있습니다.

(2) 위험관리조직

당사는 시장위험의 예측과 위험자산의 환변동 등에 따른 실적분석 등을 통해 위험을관리하고 있습니다. 국내외 투자은행 및 금융기관에서 제공하는 시장 정보 등을 이용하여 시장위험에 대한 예측, 관리, 분석, 보고 등의 업무를 수행하고 있습니다.

8. 파생상품 및 풋백옵션 등 거래 현황

가. 파생상품계약 체결 현황

①통화파생상품

당사는 외화외상매출채권 수금예상분에 대한 공정가액 위험을 회피하기 위하여 통화선물계약을 체결하고 있으며, 당기말 미화 USD1,300,000 및 JPY 41,000,000을 거래 중이며, 환율변동으로 인한 관련 2020년 누계이익 128백만원은 통화선물거래이익의 과목으로 손익에 반영되었습니다.

②TRS(Total Return Swap)

당사는 2019년 매도한 (주)원익홀딩스 주식에 대한 파생상품 계약을 체결하였으며, 기초자산인 원익홀딩스의 주식 가격 변동에 따른 손익을 인식하고 있습니다. 2020년말 연결재무상태표에는 파생상품자산이 5,190백만원이 계상되어있고, 연결손익계산서에는 파생상품 처분이익 2,507백만원, 파생상품 평가이익 1,736백만원이 반영되었습니다.

| 구분 | 비고 |

|---|---|

| 신용파생상품의 명칭 | Total Return Swap(TRS) |

| 계약상대방 | NH투자증권 |

| 계약일 | 2020년 11월 17일 |

| 만기일 | 계약일로부터 2년 |

| 계약금액 | 30,976,530,000원 |

| 기초자산 | (주)원익홀딩스의 보통주식 6,195,306주 |

| 계약체결목적 | 투자수익확보 |

| 수수료(up-front fee) | 0.60% |

| 수수료(Swap비용) | 명목금액의 3.8%를 매분기 지급(1개월분 선지급) |

| 정산(결제)방법 | 1. 정산가격>기준가격 의 경우, 매도차액 당사수취 2. 정산가격<기준가격 의 경우, 매도차액 당사에서 지급 |

| 특수관계여부 | 해당사항 없음 |

| 담보제공여부 | 해당사항 없음 |

| 기타 특약사항 | 조기종료가능(단, 거래량 및 시장상황 고려) 배당 및 의결권 행사 불가(거래 상대방 소유) |

③Drag-Along(공동매각요구권)

당사는 2019년 PEF(SJL Partners)와 공동으로 취득한 MOMQ의 주식과 관련하여 계약을 체결하였으며, 2020년 연결재무상태표에는 파생상품부채로 9,784백만원이 반영되어있으며, 연결손익계산서에는 파생상품 평가손실 3,586백만원이 반영되어있습니다.

| 대 상 | 구 분 | 내 용 |

|---|---|---|

| 공동매각요구권 | 권리자 |

SJL Partners |

| 의무자 |

회사 |

|

| 내 용 |

인수 완료일부터 만 5 년이 되는 날까지 MOMQ("MOMQ Holding Company")가 적격 상장되지 못하는 경우, SJL 은 그 익일부터 6 개월 이내에 회사에 대하여 회사가 보유하고 있는 지분의 전부 또는 일부와 SJL 이 보유하고 있는 지분의 전부를 일괄 매도할 것을 요구하는 권리(공동매각요구권)를 보유하게 됨. |

나. 리스크 관리에 관한 사항

해당사항 없음.

9. 경영상의 주요계약 등

해당사항 없음.

10. 연구개발활동 등

가. 연구개발활동의 개요

당사는 차세대 반도체/디스플레이 공정부품 및 신소재 개발과 기존제품의 공정혁신을 통한 원가경쟁력 향상을 위하여 연구개발을 추진하고 있습니다. 또한, 고기능성 반도체 모듈부품 및 태양전지, OLED용 부품 등 신사업을 검토하여 향후 확대될 사업부문에 대한 기술개발을 중장기적으로 추진할 예정입니다.

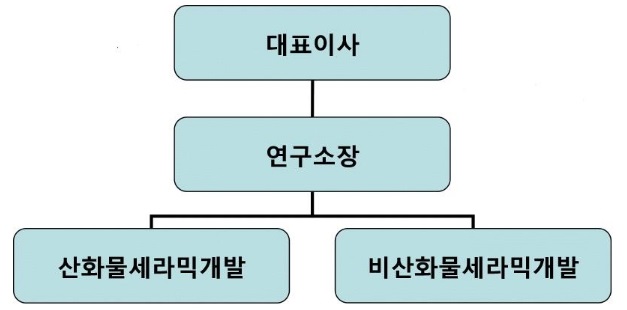

(1) 연구개발 담당조직

|

|

연구소 조직도 |

(2) 연구개발비용

| (단위 : 천원, %) |

| 과 목 | 제18기 | 제17기 | 제16기 | 비 고 |

|---|---|---|---|---|

| 연구개발비용 계 | 4,201,896 | 3,295,189 | 3,585,754 | - |

| 연구개발비 / 매출액 비율 [연구개발비÷당기매출액X 100] |

1.80% | 1.89% | 1.87% | - |

나. 연구개발 실적

- 1M DRAM 용 6" Q'TZ WARE 개발 '95 당사 자체 개발

- 4M DRAM 용 8" Q'TZ WARE 개발 '96 당사 자체 개발

- 16M DRAM 용 8" Q'TZ WARE 개발 '97 당사 자체 개발

- 256M DRAM 용 12" Q'TZ WARE 개발 '98 당사 자체 개발

- 1G DRAM 용 Q'TZ WARE 개발 2001 당사 자체 개발

- 세라믹 졸- 겔 몰딩(SOL-GEL MONDING) 기술개발 용역

- Q'TZ SANDWICH FINS 제품 2007년 당사 자체개발

- 반도체용 파티클 저감 표면처리기술개발 2014년 당사자체 개발

11. 그 밖에 투자의사결정에 필요한 사항

가. 지적재산권 보유 현황

제출일 현재 지적재산권의 현황은 다음과 같습니다.

| 구분 | 출원 | 등록 | 합계 |

|---|---|---|---|

| 특허권 | 11 | 57 | 68 |

| 실용신안권 | - | 1 | 1 |

| 상표권 | - | 1 | 1 |

| 디자인 | - | 8 | 8 |

| 합계 | 11 | 67 | 78 |

| 순번 | 특허종류 | 특허명 | 특허등록일 | 특허만료일 | 주무관청 |

|---|---|---|---|---|---|

| 1 | 특허 | 알루미나 분말 성형체의 제조방법 | 2006-02-07 | 2022-04-18 | 특허청 |

| 2 | 특허 | 알루미나 분말의 졸-겔 성형체 제조방법 | 2006-06-31 | 2022-09-12 | 특허청 |

| 3 | 특허 | 엑시머램프 | 2007-01-24 | 2026-07-20 | 특허청 |

| 4 | 특허 | Excimer Lamp(대만) | 2011-06-01 | 2027-07-01 | 대만특허 |

| 5 | 특허 | 유전체배리어 방전램프 | 2007-11-07 | 2027-07-23 | 특허청 |

| 6 | 특허 | 유전체배리어 방전램프 | 2007-11-20 | 2027-07-23 | 특허청 |

| 7 | 특허 | 유전체배리어 방전램프 | 2009-10-26 | 2028-04-24 | 특허청 |

| 8 | 특허 | 엑시머 램프 | 2010-11-01 | 2028-10-27 | 특허청 |

| 9 | 특허 | 다층 석영 유리의 제조방법 및 제조장치 | 2010-08-10 | 2028-01-10 | 특허청 |

| 10 | 특허 | 엑시머 램프의 내부 전극 | 2013-09-06 | 2032-03-16 | 특허청 |

| 11 | 디자인 | 반도체 제조설비용 석영 튜브 검사대 | 2014-07-23 | 2029-07-23 | 특허청 |

| 12 | 디자인 | 반도체 제조설비용 이동대차 | 2014-09-19 | 2029-09-19 | 특허청 |

| 13 | 특허 | 진공로를 이용한 석영판 성형방법 및 성형 몰드 | 2014-09-24 | 2033-03-27 | 특허청 |

| 14 | 특허 | 반사부 분리형 엑시머 램프 | 2014-07-23 | 2033-05-22 | 특허청 |

| 15 | 특허 | 반사부 및 전극 분리형 엑시머 램프 | 2014-07-23 | 2033-05-22 | 특허청 |

| 16 | 특허 | 유기 용제를 사용한 규소 함유 소재의 본딩 방법 | 2014-09-30 | 2033-08-26 | 특허청 |

| 17 | 특허 | 규소 함유 소재의 본딩 방법 | 2014-09-30 | 2033-08-26 | 특허청 |

| 18 | 특허 | 압력 조절 부재 및 그 제조방법, 그를 포함하는 압력 조절 유닛 및 진공 증착 장치 | 2014-11-13 | 2033-10-28 | 특허청 |

| 19 | 실용신안 | 건식 식각 챔버용 절연판 | 2014-03-14 | 2023-11-05 | 특허청 |

| 20 | 특허 | 쿼츠 소재의 표면 처리 방법, 표면 처리용 조성물 및 그에 의해 제작된 쿼츠 소재 |

2015-06-11 | 2034-02-20 | 특허청 |

| 21 | 특허 | 반도체 제조 장비용 쿼츠 소재의 표면 처리 방법 및 그에 의해 제조된 쿼츠 소재 |

2016-12-06 | 2034-04-14 | 특허청 |

| 22 | 특허 | 분할 전극을 가진 유전장벽 방전램프 | 2014-10-01 | 2034-05-26 | 특허청 |

| 23 | 특허 | 단일 배쓰 세정 장치 | 2016-01-18 | 2034-06-19 | 특허청 |

| 24 | 특허 | 연속 세정 장치 | 2015-11-30 | 2034-06-19 | 특허청 |

| 25 | 특허 | 화학기상증착용 쿼츠 지그의 표면 처리 방법, 쿼츠 지그의 표면 처리용 조성물 및 그에 의해 제작된 쿼츠 지그 |

2016-03-22 | 2034-08-04 | 특허청 /대만특허 |

| 26 | 특허 | 세라믹 소재 및 그의 제조 방법 | 2015-11-03 | 2034-10-21 | 특허청 |

| 27 | 특허 | 다수 가공 와이어 소우 장치 | 2016-05-27 | 2035-02-04 | 특허청 |

| 28 | 특허 | 가변 와이어 소우 장치 | 2016-02-17 | 2035-02-04 | 특허청 |

| 29 | 특허 | 잉곳 절삭 장치 | 2016-03-04 | 2035-02-27 | 특허청 |

| 30 | 특허 | 회전형 와이어 소우 장치 | 2016-05-10 | 2035-03-10 | 특허청 |

| 31 | 특허 | 세라믹 모재의 이트리아 코팅 장치 및 코팅방법 | 2016-08-25 | 2035-04-22 | 특허청 |

| 32 | 특허 | 다층 구조의 자외선 반사막을 갖는 엑시머 램프 및 그의 제작 방법 | 2016-01-04 | 2035-07-27 | 특허청 |

| 33 | 특허 | 멀티 자외선 반사막을 갖는 엑시머 램프 및 그의 제작 방법 | 2017-01-14 | 2035-08-11 | 특허청 |

| 34 | 특허 | 반송롤러 조립체 및 이를 이용한 반송장치 | 2018-01-18 | 2035-10-07 | 특허청 |

| 35 | 특허 | 도가니 코팅장치 | 2017-09-15 | 2035-11-13 | 특허청 |

| 36 | 특허 | 멤브레인 세정액 및 이를 이용한 맴브레인 재생방법 | 2017-11-15 | 2035-12-10 | 특허청 |

| 37 | 특허 | 상압소결방식을 이용한 저저항 탄화규소 세라믹 소재 및 그의 제조방법 |

2016-08-24 | 2036-01-28 | 특허청 |

| 38 | 특허 | 열 융착 장치 | 2019-01-04 | 2036-06-07 | 특허청 |

| 39 | 특허 | 반도체용 쿼츠 윈도우 실링면에 원형 패터닝을 구현하기 위한 폴리싱 장치 | 2018-01-22 | 2036-10-06 | 특허청 |

| 40 | 특허 | 쿼츠 지그의 재생 방법 | 2018-05-23 | 2036-10-24 | 특허청 |

| 41 | 특허 | 전극 보호 인슐레이터 | 2017-11-10 | 2037-06-28 | 특허청 |

| 42 | 특허 | 쿼츠 표면 처리 방법 | 2019-09-03 | 2037-09-07 | 특허청 |

| 43 | 특허 | 쿼츠 부재 열 융착 장치 및 방법 | 2019-03-11 | 2037-09-08 | 특허청 |

| 44 | 특허 | 적층형 쿼츠 및 적층형 쿼츠 제조 방법 | 2020-02-20 | 2037-07-12 | 특허청 |

| 45 | 특허 | 임플란트 표면개질 처리장치 | 2020-05-25 | 2038-05-08 | 특허청 |

| 46 | 특허출원 | 석영튜브의 파이어 폴리싱 방법 | 2018-09-07 | - | 출원 |

| 47 | 특허출원 | 석영튜브의 제조방법 | 2018-09-07 | - | 출원 |

| 48 | 특허 | 자외선 방전램프 장치 | 2020-04-16 | 2039-03-08 | 특허청 |

| 49 | 특허 | 자외선 방전램프 장치 | 2020-03-11 | 2039-03-08 | 특허청 |

| 50 | 디자인 | 가스버너 | 2020-03-16 | 2039-05-13 | 특허청 |

| 51 | 디자인 | 가스버너 | 2020-03-16 | 2039-05-13 | 특허청 |

| 52 | 디자인 | 가스버너 | 2020-03-16 | 2039-05-13 | 특허청 |

| 53 | 디자인 | 가스버너 | 2020-03-16 | 2039-05-13 | 특허청 |

| 54 | 디자인 | 반도체용 웨이퍼 보트 | 2020-01-06 | 2039-03-26 | 특허청 |

| 55 | 디자인 | 더미 웨이퍼 | 2020-01-03 | 2039-01-14 | 특허청 |

| 56 | 특허 | 비정질 금속층을 포함하는 열용사 코팅막 및 그 제조 방법 | 2005-03-24 | 2025-03-24 | 특허청 |

| 57 | 특허 | 반도체 제조 장비용 열용사 코팅물질의 제조방법 | 2007-06-20 | 2027-06-20 | 특허청 |

| 58 | 특허 | 반도체 제조 장비용 열용사 코팅막의 제조방법 | 2009-11-09 | 2029-11-09 | 특허청 |

| 59 | 특허 | CERAMIC COATING MATERIAL FOR THERMAL SPRAY ON THE PARTS OF SEMICONDUCTOR PROCESSING DEVICES AND FABRICATION METHOD AND COATING METHOD THEREOF |

2007-06-21 | 2027-06-21 | 대만 특허청 |

| 60 | 특허 | MULTI-COMPONENT THERMAL SPRAY COATING MATERIAL FOR SEMICONDUCTOR PROCESSING EQUIPMENT, AND MANUFACTURING AND COATING METHOD THEREOF |

2009-11-05 | 2029-11-05 | 대만 특허청 |

| 61 | 특허 | 반도체 제조 장비용 다성분계 열용사 코팅물질, 그 제조방법 및 코팅방법 |

2009-06-03 | 2029-06-03 | 특허청 |

| 62 | 특허 | 내식성이 향상된 다성분계 열용사용 코팅물질, 그 제조방법 및 코팅방법 |

2012-06-13 | 2032-06-13 | 특허청 |

| 63 | 특허 | MULTI-COMPONENT THERMAL SPRAY COATING MATERIALAND PRODUCTION METHOD AND COATING METHOD THEREOF |

2013-06-12 | 2033-06-12 | 미국 특허청 |

| 64 | 특허출원 | COATING MATERIALS FOR THERMAL SPRAY, METHOD FOR MANUFACTURING AND COATING THE SAME |

2014-08-28 | 2034-08-28 | 미국 특허청 |

| 65 | 특허 | 소재 표면 세정 장치 및 세정 방법 | 2013-07-29 | 2033-07-29 | 특허청 |

| 66 | 특허 | 세라믹 모재 보호용 비정질 세라믹 코팅막의 세정방법 | 2016-04-25 | 2036-04-25 | 특허청 |

| 67 | 특허출원 | 패턴툴을 이용한 샤워헤드의 홀 세정 방법 | 2017-08-11 | 2037-08-11 | 특허청 |

| 68 | 상표권 | 나노윈 주식회사 | 2008-04-21 | 2028-09-16 | 상표등록 |

| 69 | 특허출원 | 임플란트 표면개질 처리용 자외선 램프 | 2019-04-24 | - | 출원 |

| 70 | 특허출원 | 임플란트 표면개질 처리용 자외선 램프 | 2019-04-24 | - | 출원 |

| 71 | 특허출원 | 임플란트 표면개질 처리용 자외선 램프 | 2019-04-24 | - | 출원 |

| 72 | 특허 | 에지링의 내주면을 열가공하는 방법 | 2020-12-08 | 2039-03-13 | 출원 |

| 73 | 특허 | 표면개질 처리 중 발생한 오존의 제거장치 | 2020-09-26 | 2039-03-08 | 특허청 |

| 74 | 특허출원 | 세라믹 히터용 코디어라이트계 세라믹 조성물 | 2018-12-19 | - | 출원 |

| 75 | 특허출원 | 오존 분해가 가능한 살균 장치 | 2019-03-08 | - | 출원 |

| 76 | 특허출원 | 유전체 배리어 방전램프 | 2019-03-08 | - | 출원 |

| 77 | 특허출원 | 유리 기판 지지용 지지판 | 2019-05-13 | 출원 | |

| 78 | 특허 | 에지링의 내주면을 열가공하는 장치 | 2020-11-09 | 2039-03-13 | 특허청 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보(K-IFRS)

| (단위: 원) |

| 구 분 | 제18기 기말 | 제17기 기말 | 제16기 기말 |

|---|---|---|---|

| [유동자산] | 223,890,792,243 | 402,168,052,881 | 104,105,567,395 |

| ·현금및현금성자산 | 50,588,602,338 | 12,497,197,943 | 15,544,739,714 |

| ·매출채권및기타채권 | 49,321,987,815 | 23,437,161,173 | 24,642,232,778 |

| ·재고자산 | 91,033,431,945 | 52,287,798,310 | 56,344,373,640 |

| ·기타유동자산 | 32,946,770,145 | 313,945,895,455 | 7,574,221,263 |

| [비유동자산] | 519,196,545,741 | 238,828,458,220 | 255,395,715,124 |

| ·지분법적용 투자지분 | - | - | 57,708,023,254 |

| ·유형자산 | 394,307,827,705 | 211,786,978,864 | 176,166,630,524 |

| ·무형자산 | 100,005,306,024 | 16,817,447,438 | 17,398,950,976 |

| ·기타비유동자산 | 24,883,412,012 | 10,224,031,918 | 4,122,110,370 |

| 자산총계 | 743,087,337,984 | 640,996,511,101 | 359,501,282,519 |

| [유동부채] | 340,714,407,850 | 105,473,331,339 | 85,868,095,225 |

| [비유동부채] | 99,746,870,473 | 248,325,351,081 | 52,495,712,134 |

| 부채총계 | 440,461,278,323 | 353,798,682,420 | 138,363,807,359 |

| [지배기업소유지분] | 238,430,797,604 | 213,023,926,640 | 210,381,872,961 |

| ·자본금 | 13,144,000,000 | 13,144,000,000 | 13,144,000,000 |

| ·자본잉여금 | 9,742,820,961 | 9,701,798,203 | 9,701,798,203 |

| ·이익잉여금 | 217,867,780,039 | 192,979,931,192 | 189,830,261,508 |

| ·기타자본항목 | (2,323,803,396) | (2,801,802,755) | (2,294,186,750) |

| [비지배지분] | 64,195,262,057 | 74,173,902,041 | 10,755,602,199 |

| 자본총계 | 302,626,059,661 | 287,197,828,681 | 221,137,475,160 |

| 부 채 및 자 본 총 계 | 743,087,337,984 | 640,996,511,101 | 359,501,282,519 |

| 연결에 포함된 회사수 | 11 | 7 | 5 |

| (단위: 원) |

| 구 분 | 제18기 | 제17기 | 제16기 |

|---|---|---|---|

| [매출액] | 525,640,408,852 | 263,059,922,670 | 266,463,980,468 |

| [영업이익] | 41,221,881,860 | 27,353,639,758 | 41,198,797,878 |

| [당기순이익] | 15,460,178,967 | 3,644,816,855 | 41,187,635,873 |

| - 지배기업 지분 | 25,816,277,390 | 2,606,025,637 | 40,511,281,100 |

| - 비지배기업 지분 | (10,356,098,423) | 1,038,791,218 | 676,354,773 |

| [총포괄이익] | 15,540,757,826 | 2,837,559,555 | 41,082,551,631 |

| - 지배기업 지분 | 25,365,848,206 | 2,642,053,679 | 40,373,032,906 |

| - 비지배기업 지분 | (9,825,090,380) | 195,505,876 | 709,518,725 |

| [기본주당순이익] | 982 | 99 | 1,541 |

| [희석주당순이익] | 982 | 99 | 1,536 |

| 연결에 포함된 회사수 | 11 | 7 | 4 |

나. 별도재무제표에 관한 사항(K-IFRS)

| (단위 : 원) |

| 구 분 | 제18기 기말 | 제17기 기말 | 제16기 기말 |

|---|---|---|---|

| [유동자산] | 69,359,338,901 | 47,266,019,122 | 50,396,199,442 |

| ·현금및현금성자산 | 19,636,409,294 | 577,283,909 | 1,885,331,093 |

| ·매출채권및기타채권 | 12,146,587,188 | 13,003,385,243 | 12,472,821,291 |

| ·재고자산 | 36,159,729,452 | 32,517,054,750 | 31,170,995,575 |

| ·기타유동자산 | 1,416,612,967 | 1,168,295,220 | 4,867,051,483 |

| [비유동자산] | 275,422,663,353 | 269,863,052,980 | 226,526,773,549 |

| ·투자자산 | 130,506,647,615 | 122,721,689,740 | 98,473,428,699 |

| ·유형자산 | 125,735,206,630 | 129,010,412,489 | 118,743,297,074 |

| ·무형자산 | 7,213,266,356 | 6,508,024,198 | 6,191,181,441 |

| ·기타비유동자산 | 11,967,542,752 | 11,622,926,553 | 3,118,866,335 |

| 자산총계 | 344,782,002,254 | 317,129,072,102 | 276,922,972,991 |

| [유동부채] | 63,401,617,510 | 55,292,952,354 | 45,503,318,379 |

| [비유동부채] | 31,059,326,248 | 54,270,994,115 | 39,753,969,710 |

| 부채총계 | 94,460,943,758 | 109,563,946,469 | 85,257,288,089 |

| [자본금] | 13,144,000,000 | 13,144,000,000 | 13,144,000,000 |

| [자본잉여금] | 10,035,511,098 | 10,035,511,098 | 10,035,511,098 |

| [이익잉여금] | 227,141,547,398 | 184,385,614,535 | 168,486,173,804 |

| [기타자본항목] | - | - | - |

| 자본총계 | 250,321,058,496 | 207,565,125,633 | 191,665,684,902 |

| 부 채 및 자 본 총 계 | 344,782,002,254 | 317,129,072,102 | 276,922,972,991 |

| 종속·관계기업투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| (단위: 원) |

| 구 분 | 제18기 | 제17기 | 제16기 |

|---|---|---|---|

| [매출액] | 236,824,289,802 | 174,218,147,799 | 192,230,978,468 |

| [영업이익] | 47,736,908,646 | 25,997,384,170 | 34,220,567,788 |

| [당기순이익] | 43,627,521,150 | 15,570,542,596 | 33,684,171,402 |

| [총포괄이익] | 42,755,932,863 | 15,899,440,731 | 33,343,736,507 |

| [기본주당순이익] | 1,660 | 592 | 1,281 |

| [희석주당순이익] | 1,660 | 592 | 1,277 |

2. 연결재무제표

|

연결 재무상태표 |

|

제 18 기 2020.12.31 현재 |

|

제 17 기 2019.12.31 현재 |

|

제 16 기 2018.12.31 현재 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 16 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

223,890,792,243 |

402,168,052,881 |

104,105,567,395 |

|

현금및현금성자산 |

50,588,602,338 |

12,497,197,943 |

15,544,739,714 |

|

단기금융상품 |

583,218,048 |

1,106,941,794 |

684,526,740 |

|

매출채권 |

49,321,987,815 |

23,437,161,173 |

24,642,232,778 |

|

단기대여금 |

297,150,310 |

185,500,400,400 |

|

|

단기미수금 |

30,116,167,999 |

1,076,971,869 |

3,728,399,324 |

|

단기미수수익 |

919,465,897 |

||

|

단기선급금 |

927,701,512 |

587,279,589 |

796,531,522 |

|

단기선급비용 |

1,022,532,276 |

1,417,047,294 |

1,836,206,863 |

|

당기법인세자산 |

528,556,814 |

||

|

재고자산 |

91,033,431,945 |

52,287,798,310 |

56,344,373,640 |

|

당기손익-공정가치금융자산 |

123,337,788,612 |

||

|

비유동자산 |

519,196,545,741 |

238,828,458,220 |

255,395,715,124 |

|

장기매출채권 |

11,880,000 |

||

|

장기대여금 |

1,867,350,000 |

1,628,896,835 |

|

|

장기선급비용 |

419,550,612 |

||

|

지분법적용 투자지분 |

57,708,023,254 |

||

|

장기임차보증금 |

962,549,965 |

1,515,387,504 |

1,562,605,279 |

|

유형자산 |

394,307,827,705 |

211,786,978,864 |

176,166,630,524 |

|

무형자산 |

100,005,306,024 |

16,817,447,438 |

17,398,950,976 |

|

사용권자산 |

15,389,156,543 |

1,420,065,549 |

|

|

파생상품자산 |

5,109,684,024 |

3,373,846,742 |

|

|

이연법인세자산 |

2,840,031,432 |

1,884,942,687 |

838,528,256 |

|

기타비유동자산 |

162,439,436 |

162,439,436 |

80,200,000 |

|

자산총계 |

743,087,337,984 |

640,996,511,101 |

359,501,282,519 |

|

부채 |

|||

|

유동부채 |

340,714,407,850 |

105,473,331,339 |

85,868,095,225 |

|

단기매입채무 |

30,519,752,539 |

11,258,536,830 |

20,587,164,812 |

|

단기미지급금 |

40,441,727,646 |

7,109,190,654 |

7,860,129,847 |

|

단기미지급비용 |

17,004,114,059 |

6,018,079,526 |

5,267,413,304 |

|

단기차입금 |

46,328,222,206 |

43,125,343,124 |

41,435,450,387 |

|

유동성장기차입금 |

190,963,853,989 |

30,250,160,000 |

6,750,000,000 |

|

단기선수금 |

685,609,144 |

1,125,657,271 |

1,177,609,239 |

|

단기선수수익 |

33,987,792 |

||

|

단기예수금 |

1,612,363,016 |

237,152,770 |

1,076,340,371 |

|

주식매입선택권 |

731,340,000 |

||

|

당기법인세부채 |

11,026,757,512 |

5,350,308,331 |

723,814,232 |

|

유동리스부채 |

1,364,021,633 |

907,441,773 |

|

|

유동금융보증부채 |

767,986,106 |

91,461,060 |

224,845,241 |

|

비유동부채 |

99,746,870,473 |

248,325,351,081 |

52,495,712,134 |

|

장기차입금 |

21,617,743,254 |

231,061,786,464 |

35,625,000,000 |

|

장기미지급금 |

2,348,606,563 |

||

|

확정급여부채 |

52,307,534,070 |

6,267,639,921 |

5,848,450,306 |

|

기타장기종업원급여부채 |

1,025,282,771 |

791,749,266 |

482,800,868 |

|

이연법인세부채 |

9,251,689,530 |

10,392,428,060 |

|

|

장기예수보증금 |

24,674,265 |

124,648,436 |

147,032,900 |

|

비유동리스부채 |

5,689,545,497 |

516,615,844 |

|

|

파생상품부채 |

9,783,562,686 |

7,168,894,537 |

|

|

기타비유동부채 |

46,838,400 |

45,410,050 |

|

|

부채총계 |

440,461,278,323 |

353,798,682,420 |

138,363,807,359 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

238,430,797,604 |

213,023,926,640 |

210,381,872,961 |

|

자본금 |

13,144,000,000 |

13,144,000,000 |

13,144,000,000 |

|

자본잉여금 |

9,742,820,961 |

9,701,798,203 |

9,701,798,203 |

|

이익잉여금(결손금) |

217,867,780,039 |

192,979,931,192 |

189,830,261,508 |

|

기타자본구성요소 |

(2,323,803,396) |

(2,801,802,755) |

(2,294,186,750) |

|

비지배지분 |

64,195,262,057 |

74,173,902,041 |

10,755,602,199 |

|

자본총계 |

302,626,059,661 |

287,197,828,681 |

221,137,475,160 |

|

자본과부채총계 |

743,087,337,984 |

640,996,511,101 |

359,501,282,519 |

|

연결 포괄손익계산서 |

|

제 18 기 2020.01.01 부터 2020.12.31 까지 |

|

제 17 기 2019.01.01 부터 2019.12.31 까지 |

|

제 16 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 16 기 |

|

|---|---|---|---|

|

수익(매출액) |

525,640,408,852 |

263,059,922,670 |

266,463,980,468 |

|

매출원가 |

404,400,288,880 |

200,514,441,232 |

192,993,698,994 |

|

매출총이익 |

121,240,119,972 |

62,545,481,438 |

73,470,281,474 |

|

판매비와관리비 |

80,018,238,112 |

35,191,841,680 |

32,271,483,596 |

|

영업이익(손실) |

41,221,881,860 |

27,353,639,758 |

41,198,797,878 |

|

기타수익 |

3,544,752,037 |

2,638,899,883 |

4,110,315,515 |

|

기타비용 |

12,985,285,629 |

3,861,387,166 |

8,111,627,487 |

|

금융수익 |

6,820,678,414 |

10,167,301,488 |

1,405,590,933 |

|

금융원가 |

16,477,170,622 |

18,049,119,649 |

2,024,293,721 |

|

관계기업에 대한 손익 |

(18,184,685,807) |

11,092,592,380 |

|

|

법인세비용차감전순이익(손실) |

22,124,856,060 |

64,648,507 |

47,671,375,498 |

|

법인세비용 |

6,664,677,093 |

(3,580,168,348) |

6,483,739,625 |

|

당기순이익(손실) |

15,460,178,967 |

3,644,816,855 |

41,187,635,873 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

25,816,277,390 |

2,606,025,637 |

40,511,281,100 |

|

비지배지분에 귀속되는 당기순이익(손실) |

(10,356,098,423) |

1,038,791,218 |

676,354,773 |

|

기타포괄손익 |

80,578,859 |

(807,257,300) |

(105,084,242) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

|||

|

순확정급여부채의 재측정요소 |

(806,364,570) |

(70,290,614) |

(380,036,586) |

|

관계기업 순확정급여부채의 재측정요소 |

(138,125,718) |

(19,773,256) |

|

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

|||

|

해외사업환산손익 |

1,066,446,806 |

(1,063,584,466) |

634,678,751 |

|

관계기업 기타포괄손익 지분 |

464,743,498 |

(339,953,151) |

|

|

공정가치기타포괄인식 금융자산평가손익 |

(179,503,377) |

||

|

총포괄손익 |

15,540,757,826 |

2,837,559,555 |

41,082,551,631 |

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

25,365,848,206 |

2,642,053,679 |

40,373,032,906 |

|

총 포괄손익, 비지배지분 |

(9,825,090,380) |

195,505,876 |

709,518,725 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

982 |

99 |

1,541 |

|

희석주당이익(손실) (단위 : 원) |

982 |

99 |

1,536 |

|

연결 자본변동표 |

|

제 18 기 2020.01.01 부터 2020.12.31 까지 |

|

제 17 기 2019.01.01 부터 2019.12.31 까지 |

|

제 16 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

미처분이익잉여금 |

기타자본 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2018.01.01 (기초자본) |

13,144,000,000 |

9,701,798,203 |

149,375,559,927 |

(1,281,548,230) |

170,939,809,900 |

10,046,083,474 |

180,985,893,374 |

|

회계정책변경에 따른 증가(감소) |

871,726,084 |

(1,802,695,929) |

(930,969,845) |

(930,969,845) |

|||

|

당기순이익(손실) |

40,511,281,100 |

40,511,281,100 |

676,354,773 |

41,187,635,873 |

|||

|

관계기업 기타포괄적 지분 |

19,696,211 |

19,696,211 |

19,696,211 |

||||

|

보험수리적손익 |

(366,337,648) |

(366,337,648) |

(13,698,938) |

(380,036,586) |

|||

|

해외사업환산손익 |

448,415,768 |

448,415,768 |

186,262,983 |

634,678,751 |

|||

|

관계기업의 보험수리적손익 지분 |

(19,773,256) |

(19,773,256) |

(19,773,256) |

||||

|

관계기업 자본변동 |

(220,249,269) |

(220,249,269) |

(139,400,093) |

(359,649,362) |

|||

|

공정가치기타포괄인식금융자산평가손익 |

|||||||

|

기타거래 |

(542,194,699) |

542,194,699 |

|||||

|

비지배지분과의 거래 |

|||||||

|

배당금지급 |

|||||||

|

사업결합 관련 비지배지분 |

|||||||

|

2018.12.31 (기말자본) |

13,144,000,000 |

9,701,798,203 |

189,830,261,508 |

(2,294,186,750) |

210,381,872,961 |

10,755,602,199 |

221,137,475,160 |

|

2019.01.01 (기초자본) |

13,144,000,000 |

9,701,798,203 |

189,830,261,508 |

(2,294,186,750) |

210,381,872,961 |

10,755,602,199 |

221,137,475,160 |

|

회계정책변경에 따른 증가(감소) |

|||||||

|

당기순이익(손실) |

2,606,025,637 |

2,606,025,637 |

1,038,791,218 |

3,644,816,855 |

|||

|

관계기업 기타포괄적 지분 |

728,134,188 |

(402,790,783) |

325,343,405 |

139,400,093 |

464,743,498 |

||

|

보험수리적손익 |

(46,364,423) |

(46,364,423) |

(23,926,191) |

(70,290,614) |

|||

|

해외사업환산손익 |

(104,825,222) |

(104,825,222) |

(958,759,244) |

(1,063,584,466) |

|||

|

관계기업의 보험수리적손익 지분 |

(138,125,718) |

(138,125,718) |

(138,125,718) |

||||

|

관계기업 자본변동 |

|||||||

|

공정가치기타포괄인식금융자산평가손익 |

|||||||

|

기타거래 |

|||||||

|

비지배지분과의 거래 |

|||||||

|

배당금지급 |

|||||||

|

사업결합 관련 비지배지분 |

63,222,793,966 |

63,222,793,966 |

|||||

|

2019.12.31 (기말자본) |

13,144,000,000 |

9,701,798,203 |

192,979,931,192 |

(2,801,802,755) |

213,023,926,640 |

74,173,902,041 |

287,197,828,681 |

|

2020.01.01 (기초자본) |

13,144,000,000 |

9,701,798,203 |

192,979,931,192 |

(2,801,802,755) |

213,023,926,640 |

74,173,902,041 |

287,197,828,681 |

|

회계정책변경에 따른 증가(감소) |

|||||||

|

당기순이익(손실) |

25,816,277,390 |

25,816,277,390 |

(10,356,098,423) |

15,460,178,967 |

|||

|

관계기업 기타포괄적 지분 |

|||||||

|

보험수리적손익 |

(928,428,543) |

(928,428,543) |

122,063,973 |

(806,364,570) |

|||

|

해외사업환산손익 |

567,753,042 |

567,753,042 |

498,693,764 |

1,066,446,806 |

|||

|

관계기업의 보험수리적손익 지분 |

|||||||

|

관계기업 자본변동 |

|||||||

|

공정가치기타포괄인식금융자산평가손익 |

(89,753,683) |

(89,753,683) |

(89,749,694) |

(179,503,377) |

|||

|

기타거래 |

|||||||

|

비지배지분과의 거래 |

41,022,758 |

41,022,758 |

41,022,758 |

||||

|

배당금지급 |

(153,549,604) |

(153,549,604) |

|||||

|

사업결합 관련 비지배지분 |

|||||||

|

2020.12.31 (기말자본) |

13,144,000,000 |

9,742,820,961 |

217,867,780,039 |

(2,323,803,396) |

238,430,797,604 |

64,195,262,057 |

302,626,059,661 |

|

연결 현금흐름표 |

|

제 18 기 2020.01.01 부터 2020.12.31 까지 |

|

제 17 기 2019.01.01 부터 2019.12.31 까지 |

|

제 16 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 16 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

99,001,306,388 |

34,705,175,361 |

25,963,596,086 |

|

영업으로부터 창출된 현금흐름 |

113,382,416,725 |

39,788,422,012 |

43,271,389,135 |

|

이자수취(영업) |

973,765,229 |

4,656,972,604 |

81,893,599 |

|

이자지급(영업) |

(7,863,759,131) |

(7,016,726,355) |

(1,526,458,595) |

|

법인세납부(환급) |

(7,491,116,435) |

(2,723,492,900) |

(15,863,228,053) |

|

투자활동현금흐름 |

(22,371,777,484) |

(328,355,002,177) |

(70,871,931,678) |

|

당기손익금융자산의 취득 |

(126,448,397,895) |

||

|

당기손익금융자산의 처분 |

26,249,509 |

5,153,063,881 |

|

|

유형자산의 처분 |

57,668,376 |

421,016,919 |

34,707,378 |

|

보증금의 감소 |

194,652,194 |

91,431,000 |

68,495,052 |

|

단기금융자산의 취득 |

(502,830,559) |

(110,000,000) |

|

|

단기금융자산의 처분 |

512,640,000 |

120,880,863 |

|

|

단기대여금및수취채권의 취득 |

(190,178,766,000) |

||

|

단기대여금및수취채권의 감소 |

16,800,000 |

||

|

장기대여금및수취채권의 취득 |

(1,000,000,000) |

(150,000,000) |

|

|

장기대여금및수취채권의 처분 |

850,400,000 |

324,999,997 |

166,666,668 |

|

관계기업에 대한 투자자산의 취득 |

(723,545,852) |

||

|

유형자산의 취득 |

(36,516,943,280) |

(49,694,107,212) |

(58,514,346,422) |

|

무형자산의 취득 |

(2,025,921,535) |

(733,750,434) |

(1,354,410,665) |

|

보증금의 증가 |

(280,610,147) |

(42,507,300) |

(779,626,689) |

|

종속기업과 기타 사업의 지배력 획득에 따른 현금흐름 |

(25,965,431,967) |

||

|

관계기업에 대한 투자자산의 처분 |

39,269,267,880 |

11,302,496,938 |

|

|

정부보조금의 수취 |

106,857,000 |

100,000,000 |

|

|

기타비유동자산의 증가 |

(82,239,436) |

||

|

파생상품의 처분 |

2,634,745,474 |

||

|

사업결합으로 인한 기초현금유입 |

12,051,684,925 |

||

|

재무활동현금흐름 |

(35,776,343,966) |

290,359,339,610 |

41,709,000,000 |

|

차입금 |

60,764,477,235 |

331,413,955,678 |

164,952,000,000 |

|

차입금의 상환 |

(94,024,762,102) |

(103,400,005,000) |

(123,243,000,000) |

|

리스부채의 상환 |

(2,160,840,529) |

(877,405,034) |

|

|

비지배지분의 출자 |

63,222,793,966 |

||

|

비지배지분의 취득 |

(201,668,966) |

||

|

배당금지급 |

(153,549,604) |

||

|

현금및현금성자산에 대한 환율변동효과 |

(2,761,780,543) |

242,945,435 |

103,446,279 |

|

현금및현금성자산의순증가(감소) |

38,091,404,395 |

(3,047,541,771) |

(3,095,889,313) |

|

기초현금및현금성자산 |

12,497,197,943 |

15,544,739,714 |

18,640,629,027 |

|

기말현금및현금성자산 |

50,588,602,338 |

12,497,197,943 |

15,544,739,714 |

3. 연결재무제표 주석

| 제 18(당) 기 2020년 12월 31일 현재 |

| 제 17(전) 기 2019년 12월 31일 현재 |

| 주식회사 원익큐엔씨 |

1. 일반사항

주식회사 원익큐엔씨(이하 "지배기업"이라 함) 및 그 종속기업(이하 지배기업 및 그 종속기업을 통칭하여 "연결실체"라 함)은 반도체 웨이퍼 등의 생산에 필요한 Quartz Ware, Ceramic 및 램프 제품의 제조, 판매 및 세정 등을 주 영업목적으로 하고 있으며, 연결실체는 주로 한국, 미국, 대만 및 유럽에서 제조 및 판매하고 있습니다.

당기말 현재 지배기업의 주요 주주현황은 다음과 같습니다.

| 주 주 명 | 주식수(주) | 지 분 율(%) |

|---|---|---|

| (주)원익홀딩스 | 5,520,480 | 21.0% |

| 이 용 한 | 5,087,420 | 19.4% |

| 기 타 | 15,680,100 | 59.6% |

| 합 계 | 26,288,000 | 100.0% |

1.1 종속기업 현황

보고기간 종료일 현재 연결실체의 연결대상 종속기업의 현황은 다음과 같습니다.

<당기말>

| 종속기업 | 소재지 | 지배지분율 | 결산월 | 업 종 | |

|---|---|---|---|---|---|

| 당기말 | 전기말 | ||||

| W.Q.T.(*1) | 대만 | 61.59 | 61.24 | 12월 | 석영(Fabricated Quartz)용기 제조ㆍ판매업 |

| W.Q.E.(*2) | 독일 | 100 | 100 | 12월 | 석영(Fabricated Quartz)용기 제조ㆍ판매업 |

| W.Q.I.(*3) | 미국 | 97.88 | 97.88 | 12월 | 석영(Fabricated Quartz)용기 판매업 |

| 나노윈 | 한국 | 100 | 100 | 12월 | 반도체/디스플레이용 부품 정밀세정 및 코팅 |

| 원익서안반도체과기유한공사(*4) | 중국 | 100 | 100 | 12월 | 반도체용 특수가스 공급 및 반도체 세정 |

| MOMQ Holding Company(*5)(*6) | 미국 | 50%+1주 | 50%+1주 | 12월 | 지분보유목적 특수목적회사 |

| WONIKQnC THAILAND(*7) | 미국 | 100 | 100 | 12월 | 부동산 임대업 |

| Momentive Performance Materials Quartz Inc.(*8) | 미국 | 50%+1주 | - | 12월 | 석영원재료/세라믹원재료 및 제품 제조ㆍ판매업 |

| Momentive Performance Materials Quartz GmbH(*8) | 독일 | 50%+1주 | - | 12월 | 석영(Quartz)원재료 제조ㆍ판매업 |

| Wuxi Momentive Performance Materials Co., Ltd.(*8) | 중국 | 50%+1주 | - | 12월 | 석영(Quartz)원재료 제조ㆍ판매업 |

| Momentive Quartz Japan G.K.(*8) | 일본 | 50%+1주 | - | 12월 | 세라믹(Ceramics)제품 제조ㆍ판매업 |

| (*1) | WONIK QuartzTaiwanCO.,LTD.(대만원익석영공사)(이하"W.Q.T.") |

| (*2) | WONIK Quartz Europe GmbH(이하 "W.Q.E.") |

| (*3) | WONIK Quartz International Corporation(이하 "W.Q.I.") |

| (*4) | WONIK(Xi'An)Semiconductor Co., Ltd.(원익서안반도체과기유한공사)(이하 "원익서안") |

| (*5) | MOMQ Holding Company(이하 "MOMQ") |

| (*6) | 연결실체가 50%+1주의 지분을 보유하고 있으며, 주주간 약정 등에 의해 당가 실질 지배력을 행사하고 있어, 종속기업으로 분류하였습니다. |

| (*7) | W.Q.T.가 100%보유하고 있습니다. |

| (*8) | MOMQ가 100% 보유하고 있습니다. |

1.2 종속기업 관련 재무정보 요약

연결대상 종속기업의 보고기간 종료일 현재 요약재무상태표와 동일로 종료되는 회계연도의 요약포괄손익계산서는 다음과 같습니다(단위:천원).

<당 기>

| 구 분 | W.Q.T. | W.Q.E. | W.Q.I. | 나노윈 | 원익서안 | MOMQ |

|---|---|---|---|---|---|---|

| 자 산 | 51,092,537 | 11,414,949 | 5,160,379 | 47,938,858 | 23,054,755 | 391,257,746 |

| 부 채 | 12,229,055 | 2,345,199 | 1,054,333 | 29,920,494 | 14,752,815 | 292,679,191 |

| 자 본 | 38,863,482 | 9,069,750 | 4,106,046 | 18,018,364 | 8,301,940 | 98,578,554 |

| 매 출 | 45,843,629 | 15,209,807 | 6,626,009 | 29,465,715 | 5,354,054 | 207,974,377 |

| 당기순이익 | 6,547,884 | (208,568) | 60,003 | 2,481,548 | (2,202,839) | (25,743,545) |

| 총포괄이익 | 6,012,837 | 75,541 | (204,549) | 2,344,911 | (2,075,916) | (24,266,174) |

<전 기>

| 구 분 | W.Q.T. | W.Q.E. | W.Q.I. | 나노윈 | 원익서안 | MOMQ |

|---|---|---|---|---|---|---|

| 자 산 | 42,291,864 | 10,890,603 | 5,453,465 | 49,364,072 | 25,586,788 | 309,757,655 |

| 부 채 | 9,441,218 | 1,896,394 | 1,142,870 | 33,690,619 | 15,208,932 | 186,912,927 |

| 자 본 | 32,850,646 | 8,994,209 | 4,310,595 | 15,673,453 | 10,377,856 | 122,844,728 |

| 매 출 | 36,768,223 | 16,098,718 | 6,505,000 | 25,575,607 | 11,882,497 | - |

| 당기순이익 | 3,283,435 | 146,947 | (3,908) | 683,461 | (4,356,638) | (504,193) |

| 총포괄이익 | 4,744,261 | 270,712 | 144,058 | 346,005 | (4,115,035) | (3,603,670) |

2. 중요한 회계정책

다음은 재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성 기준

연결실체는 주식회사 등의 외부감사에 관한 법률 제 5조 제1항 제1호에서 규정하고 있는 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 재무제표를 작성하였습니다.

연결실체의 재무제표는 2021년 3월 12일자 이사회에서 승인되었으며, 2021년 3월 30일자 주주총회에서 최종 승인될 예정입니다.

재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

- 특정 금융자산과 금융부채(파생상품 포함), 공정가치로 측정하는 특정 유형자산과 투자부동산 유형

- 확정급여제도와 공정가치로 측정하는 사외적립자산

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석 3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 연결실체가 채택한 제ㆍ개정 기준서 및 해석서

연결실체는 2020년 1월 1일부터 사업의 정의(기업회계기준서 제1103호 '사업결합'),이자율지표 개혁(기업회계기준서 제1109호 '금융상품' 및 제1039호 '금융상품 인식과 측정' 및 제1107호 '금융상품 공시') 개정사항을 최초로 적용하였습니다. 2020년 1월 1일 이후 적용되는 다른 기준들은 연결실체의 재무제표에 중요한 영향이 없습니다.

2.2.2 연결실체가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정.공표되었으나 2020년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 아니한 주요 제.개정 기준서 및 해석서는 다음과 같습니다. 연결실체는 연결재무제표 작성시 다음의 제.개정 기준서 및 해석서를 조기적용하지 아니하였습니다.

- COVID-19관련 임차료 면제/할인/유예(기업회계기준서 제1116호 '리스')

- 의도한 사용 전의 매각금액 (기업회계기준서 제1016호 '유형자산')

- 개념체계 참조 (기업회계기준서 제1103호 '사업결합')

- 부채의 유동/비유동 분류 (기업회계기준서 제1001호 '재무제표 표시')

- 기업회계기준서 제1117호 '보험계약' 및 그 개정안

- 은행간 대출금리(IBOR) 개혁에 따른 재무보고 영향

위 제.개정 기준서는 연결실체에 중요한 영향을 미치지 않을 것으로 판단됩니다.

2.3 연결

연결실체는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 회사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 회사가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점부터 연결재무제표에서 제외됩니다.

연결실체의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결실체는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결실체 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결실체에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결실체가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

(2) 관계기업

관계기업은 연결실체가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결실체와 관계기업 간의 거래에서 발생한 미실현이익은 연결실체의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결실체의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결실체의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결실체에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결실체는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결실체가 적용하는회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

(3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

2.4 외화환산

(1) 기능통화와 표시통화

연결실체는 연결실체 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이뤄지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시돼있습니다.

(2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다. 다만, 조건을 충족하는 현금흐름위험회피나 순투자의 위험회피의 효과적인 부분과 관련되거나 보고기업의 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 손익은 기타포괄손익으로 인식합니다.

차입금과 관련된 외환차이는 손익계산서에 금융원가로 표시되며, 다른 외환차이는 기타수익 또는 기타비용에 표시됩니다.

비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익-공정가치 측정 지분상품으로부터 발생하는 외환차이는 당기손익으 로, 기타포괄손익-공정가치 측정 지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다.

2.5 금융자산

(1) 분류

연결실체는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결실체는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

연결실체는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결실체는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '기타수익 또는 기타비용'으로 표시하고 손상차손은 '기타비용'으로 표시합니다.

(다) 당기손익-공정가치 측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '기타수익 또는 기타비용'으로 표시합니다.

② 지분상품

연결실체는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결실체가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '기타수익 또는 기타비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(3) 손상

연결실체는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권 및 리스채권에 대해 연결실체는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다. (연결실체가 신용위험이 유의적으로 증가하였는지를 결정하는 방법은 주석 4.1.2 참조)

(4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

연결실체가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한 금융자산의 소유에 따른 위험과 보상의 대부분을 연결실체가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류하고 있습니다.

(5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

2.6 파생상품

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품의 공정가치변동은 거래의 성격에 따라 '기타영업외수익(비용)' 또는 '금융수익(비용)'으로 손익계산서에 인식됩니다.

2.7 매출채권

매출채권은 공정가치로 인식할 때에 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다. (연결실체의 매출채권 회계처리에 대한 추가적인 사항은 주석 9, 손상에 대한 회계정책은 주석 4.1.2 참조)

2.8 재고자산

재고자산의 단위원가는 가중평균법으로 결정하고 있으며 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다.

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 재고자산을 순실현가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하고 있으며, 재고자산의 순실현가능가치 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

2.9 매각예정비유동자산(또는 처분자산집단)

비유동자산(또는 처분자산집단)은 장부금액이 매각거래를 통하여 주로 회수되고, 매각될 가능성이 매우 높은 경우에 매각예정으로 분류되며, 그러한 자산은 장부금액과 순공정가치 중 작은 금액으로 측정됩니다.

2.10 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 구 분 | 내용연수 | 감가상각방법 |

|---|---|---|

| 건 물 | 15 ~ 40년 | 정액법 |

| 구축물 | 4 ~ 40년 | 정액법 |

| 기계장치 | 1 ~ 15년 | 정액법 |

| 차량운반구 | 5년 | 정액법 |

| 공기구비품 | 5년 | 정액법 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

2.11 차입원가