|

|

확인서 |

사 업 보 고 서

(제 16 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 3 월 22 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 디아이티 주식회사 |

| 대 표 이 사 : | 박종철 |

| 본 점 소 재 지 : | 경기도 화성시 정남면 가장로 355-50 |

| (전 화) 031-831-7000 | |

| (홈페이지) http://okdit.co.kr | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 전정우 |

| (전 화) 031-831-7000 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속기업 개황

(1) 연결대상 종속회사 개황

| (단위 : 천원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| DIT PRECISION EQUIPMENT(SHANGHAI) CO., LTD. | 2010.08.16 | 7Building A133, 2118 Guang Hua Lu, Minhang Qu, Shanghai Shi , CHINA |

평판디스플레이 검사장비 유지보수 |

76,248 | 의결권의 과반수 이상의 소유 | 미해당 |

| DIT PRECISION EQUIPMENT(CHENGDU) CO., LTD. | 2018.01.31 | A-805 picounty financial centre,NO.1065 wangcongzhongroad, pitongtown,picounty,chengdu city, sichuan province, CHINA |

평판디스플레이 검사장비 유지보수 |

392,589 | 의결권의 과반수 이상의 소유 | 미해당 |

| 주) DIT PRECISION EQUIPMENT(SHANGHAI) CO., LTD.는 2020년 11월 11일 이사회에서 청산을 결의 했으며, 중국내 청산 절차를 진행중에 있습니다. |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

(3) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 시장 | 2018년 08월 07일 | - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 디아이티 주식회사로 표기하며, 영문으로는 Digital Imaging Technology, INC. (약호 DIT)로 표기합니다.

다. 설립일자 및 존속기간

당사는 2005년 09월 30일에 Vision Solution 기술을 바탕으로 하는 평판디스플레이 검사장비 등의 제조 및 판매를 목적으로 설립되었습니다. 당사는 별도의 존속기한을 정하고 있지 않습니다.

라. 본사 주소, 전화번호 및 홈페이지

| 구분 | 내용 |

|---|---|

| 본점소재지 | 경기도 화성시 정남면 가장로 355-50 |

| 전화번호 | 031-831-7000 |

| 홈페이지 | http://okdit.co.kr |

마. 회사사업 영위의 근거가 되는 법률

당사는 해당사항이 없습니다.

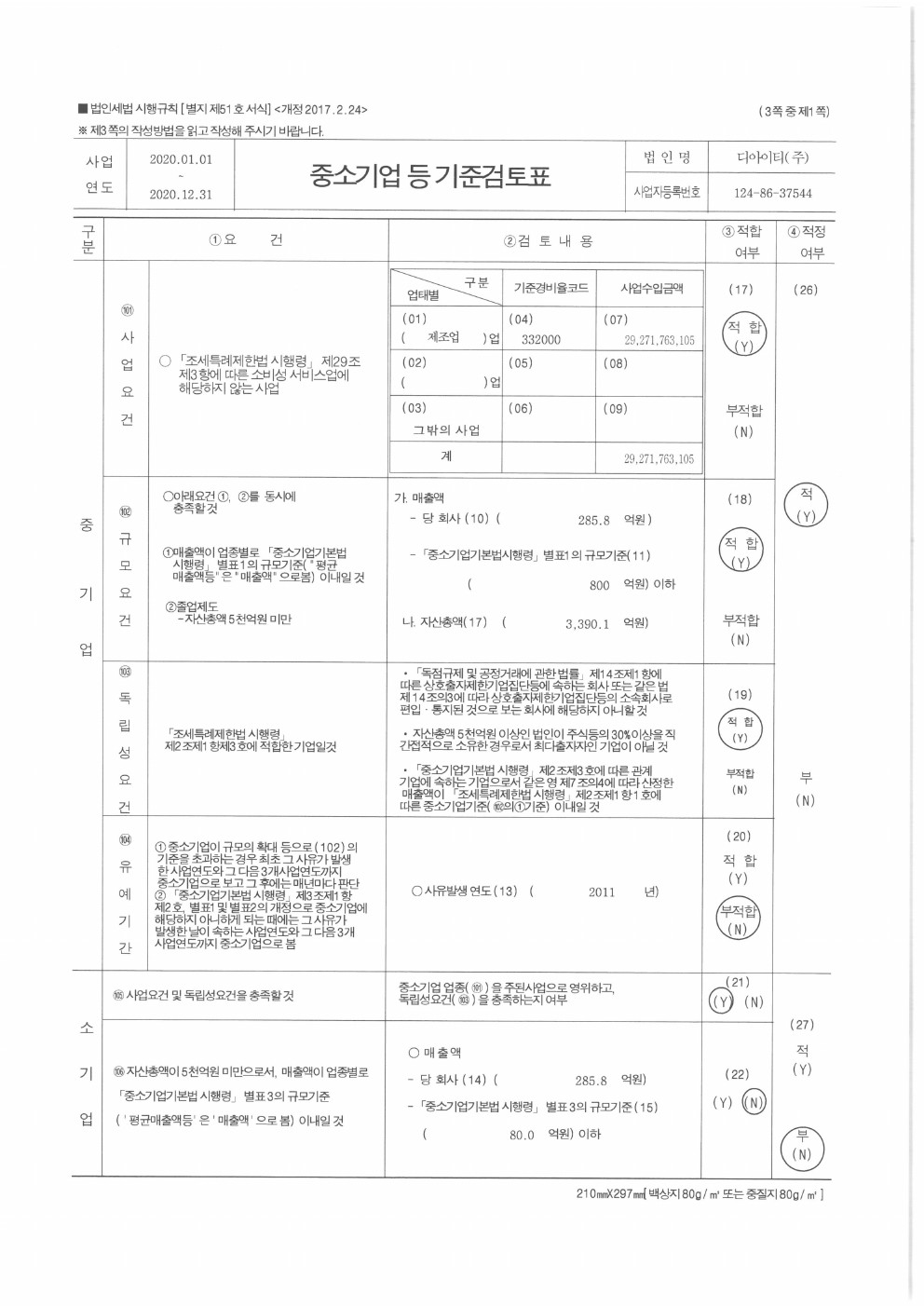

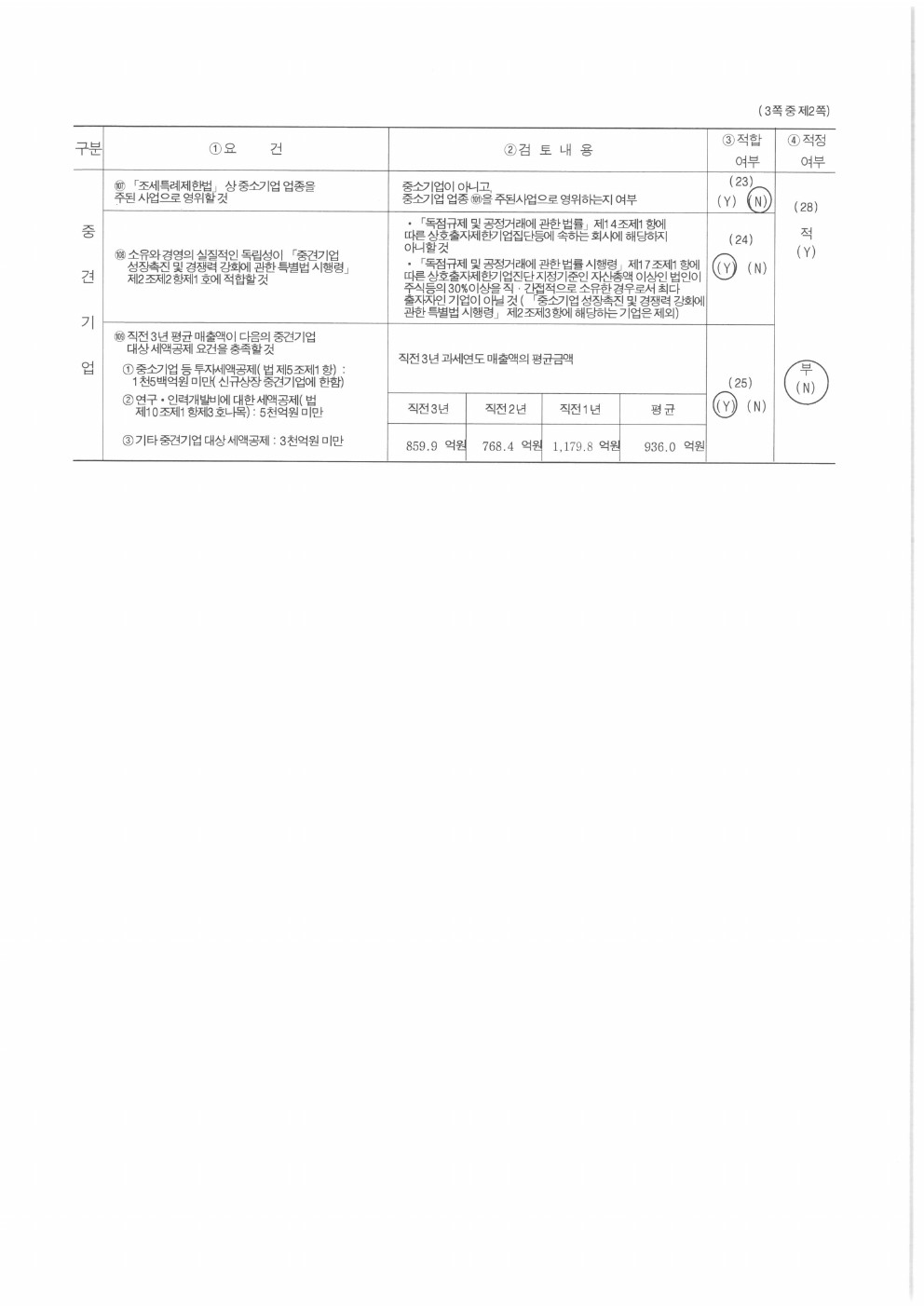

바. 중소기업 해당여부

당사는 보고서 제출일 현재 중소기업기본법 제2조에 의거 중소기업에 해당합니다.

사. 주요사업의 내용 및 향후 추진하려는 신규사업

(1) 회사가 영위하는 목적 사업

당사는 평판디스플레이 검사 장비, 레이저 응용장비, 2차전지 필름 검사장비 등을 제조 및 판매하고 있습니다. 기타 자세한 사항은 동 공시서류의 "사업의 내용"을 참조하시기 바랍니다.

| 【 당사 정관에 기재된 목적사업 】 |

|

목 적 사 업 |

비 고 |

|---|---|

|

1. 컴퓨터 및 주변기기 제조업 2. 영상처리 제조업 3. 자동인식시스템 제조업 4. 의료용 기기 제조 및 수입 유통업 5. 산업처리자동측정 및 제어장치 제조업 6. 광학기기 제조업 7. 산업용기계장비 및 관련용품 도, 소매업 8. 무역업 (전자기기) 9. 소프트웨어 자문, 개발 및 공급업 10. 부동산 개발 및 임대업 11. 각종 광학요소 제조업 12. 휴게음식점업 및 제과점업 13. 식품, 잡화, 의류, 완구, 서적 등의 도, 소매업 14. 위 각호에 부대되는 사업 일체 |

당사 정관 |

| 주) 당사는 현재 정관에서 정한 사업목적 중 제12호 및 제13호를 제외한 나머지 사업을 모두 영위하고 있습니다. |

(2) 향후 추진하고자 하는 사업

(가) 영상처리 S/W 사업

Vision 광학계를 이용하여 취득한 이미지를 다양한 S/W 알고리즘(Deep Learning포함)을 통해 고객이 필요로 하는 정보로 가공하여 제시하는 사업입니다.

(나) 특수광학장비사업

UV, LASER 등 특수광학계를 이용하여 대상체(LCD, OLED, Wafer 등)의 성질을 변화시키거나 형상을 가공하는 장비를 생산 및 판매하는 사업입니다.

(다) 정밀가공장비 사업

LASER 광원을 이용하여 대상체를 정밀가공하며, 정밀 자동검사 및 보정을 통해 작업효율성을 극대화시킨 장비를 생산 및 판매하는 사업입니다.

(라) 3D SOLUTION 사업

비접촉 측정기술을 기반으로 한 검사 및 측정장비의 적용범위를 현재 기 적용된 디스플레이, 반도체WAFER, 자동차 외장도장면검사에서 PCB, 자동차부품 등의 산업분야로 적용분야를 확대하고자 합니다.

(마) ROLL TO ROLL SYSTEM 사업

ROLL TO ROLL 생산구조에 적합한 별도의 VISION 광학계를 이용하여 불량을 유발하는 결함을 검출하는 장비사업으로서 2차전지, 수소전지 등의 다양한 ROLL TO ROLL 생산기반의 산업으로 적용분야를 확대하고 있습니다.

아. 계열회사에 관한 사항

당사는 보고서 제출일 현재 당사를 제외하고 2개의 종속회사가 있으며, 아래와 같습니다.

| 구분 | 주권상장유무 | 회사명 | 주요 사업 | 비고 |

|---|---|---|---|---|

| 1 | 비상장 | DIT PRECISION EQUIPMENT(SHANGHAI) CO., LTD. | 평판디스플레이 검사장비 유지보수 | 종속회사 |

| 2 | 비상장 | DIT PRECISION EQUIPMENT(CHENGDU) CO., LTD. | 평판디스플레이 검사장비 유지보수 | 종속회사 |

자. 신용평가에 관한 사항

| 평가일 | 평가기관 | 기업신용평가등급 | 비고 |

|---|---|---|---|

| 2020.04.27 | 한국기업데이터 | A | 결 산 일 : 2019.12.31 유효기간 : 2021.04.26 |

| 2020.08.31 | (주)나이스디앤비 | A | 결 산 일 : 2019.12.31 유효기간 : 2021.03.26 |

| 2020.09.03 | (주)이크레더블 | BBB | 결 산 일 : 2019.12.31 유효기간 : 2021.03.29 |

주) 신용평가회사의 신용등급 정의

| 신용등급 | 등급정의 | |

|---|---|---|

| AAA | AAA | 채무이행 능력이 최고 우량한 수준임. |

| AA | AA+ | 채무이행 능력이 매우 우량하나, AAA 보다는 다소 열위한 요소가 있음. |

| AA | ||

| AA- | ||

| A | A+ | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움. |

| A | ||

| A- | ||

| BBB | BBB+ | 채무이행 능력이 양호하나, 장래 경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음. |

| BBB | ||

| BBB- | ||

| BB | BB+ | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음. |

| BB | ||

| BB- | ||

| B | B+ | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임. |

| B | ||

| B- | ||

| CCC | CCC+ | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CCC | ||

| CCC- | ||

| CC | CC | 채무불이행이 발생할 가능성이 높음. |

| C | C | 채무불이행이 발생할 가능성이 매우 높음. |

| D | D | 현재 채무불이행 상태에 있음. |

2. 회사의 연혁

가. 회사의 주요 연혁

| 일 자 | 내 용 |

|---|---|

|

2005.09 |

디아이티 주식회사 설립 (경기도 화성시 태안읍 / 자본금 500백만원) |

|

2007.05 |

본점 이전 (경기도 화성시 정남면) |

|

2010.02 |

삼성모바일디스플레이 협력회사 등록 |

|

2010.09 |

오산공장 준공 |

|

2010.12 |

중앙연구소 사옥 준공 |

|

2010.12 |

한국무역협회 "500만불 수출의 탑" 수상 |

|

2011.05 |

모범납세자 표창상 수상 |

|

2011.08 |

중소기업청 기술혁신개발사업[미래선도과제] 선정 |

|

2012.01 |

한국무역협회 "3,000만불 수출의 탑" 수상 |

|

2012.04 |

중소기업청 기술혁신개발사업[글로벌 강소기업 육성과제] 선정 |

|

2012.12 |

삼성디스플레이 우수 협력사상 수상 |

|

2014.08 |

중소기업청 기술혁신개발사업[민관공동과제] 선정 |

|

2014.11 |

광교연구소 준공 |

|

2015.09 |

자동차 외관검사기 개발 및 공급 |

|

2016.07 |

PLP 신규공법 검사장비 개발 및 공급[형광잔상검사기, VIA HOLE 검사기] |

|

2017.04 |

Laser Cutting 장비 개발 및 공급 |

| 2018.03 | 현대자동차 1차 비전업체 등록 |

| 2018.08 | 코스닥시장(IPO) 상장 |

| 2018.12 | SK하이닉스 1차 협력업체 등록 |

나. 회사의 본점소재지 및 그 변경

|

변경일 |

변경 전 |

변경 후 |

비고 |

|---|---|---|---|

|

2005-09-30 |

- |

화성시 태안읍 반월리 138-2 |

설립 |

|

2007-05-08 |

화성시 태안읍 반월리 138-2 |

경기도 화성시 정남면 가장로 355-50 |

이전 |

다. 경영진의 중요한 변동(대표이사를 포함한 1/3이상 변동)

당사는 보고서 제출일 현재 해당사항이 없습니다.

라. 최대주주의 변동

당사는 보고서 제출일 현재 해당사항이 없습니다.

마. 상호의 변경

당사는 보고서 제출일 현재 해당사항이 없습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 보고서 제출일 현재 해당사항이 없습니다.

사. 회사가 합병등을 한 경우 그 내용

당사는 보고서 제출일 현재 해당사항이 없습니다.

아. 회사의 업종 또는 주된 사업의 변화

당사는 보고서 제출일 현재 해당사항이 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사는 보고서 제출일 현재까지 합병, 영업 양수도, 감자, 부도발생, 자산재평가 등 중요한 사항의 발생내역이 없습니다.

3. 자본금 변동사항

가. 증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2005.09.30 | 현물출자 | 보통주 | 1,000,000 | 500 | 500 | - |

| 2007.12.11 | 유상증자(주주배정) | 보통주 | 2,000,000 | 500 | 500 | - |

| 2009.12.18 | 주식매수선택권행사 | 보통주 | 28,500 | 500 | 1,135 | - |

| 2017.12.18 | 주식분할 | 보통주 | 12,114,000 | 100 | - | - |

| 2018.07.31 | 유상증자(일반공모) | 보통주 | 3,757,500 | 100 | 10,000 | - |

나. 전환사채 등 발행현황

당사는 보고서 제출일 현재 미상환 전환사채, 미상환 신주인수권부사채, 미상환전환형 조건부지분증권 등 해당사항이 없습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 18,900,000 | - | 18,900,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 18,900,000 | - | 18,900,000 | - | |

| Ⅴ. 자기주식수 | 670,251 | - | 670,251 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 18,229,749 | - | 18,229,749 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | 145,055 | 145,055 | - | - | 주1) | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 525,196 | 145,055 | - | - | 670,251 | 주2) | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 525,196 | 145,055 | - | - | 670,251 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 525,196 | 145,055 | - | - | 670,251 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 주1) 자기주식 기초수량은 2019년 기말 명의개서대리인(한국예탁결제원)에게 수령한 주주명부 기준입니다. 수탁자 보유물량의 변동수량 취득(+) 은 2020년 3월 24일 주요사항보고서(자기주식취득신탁계약체결 결정)에 따라 취득한 수량입니다. 변동수량 처분(-)의 145,055주는 2020년 9월 23일 공시한 주요사항 보고서(자기주식취득신탁계약해지결정)에 따라 실물로 반환된 주식 수량입니다. |

| 주2) 현물보유물량 변동수량 취득(+)의 145,055주는 2020년 9월 23일 공시한 주요사항보고서(자기주식취득 신탁계약해지결정)에 따라 실물로 반환하여 당사 주식계좌에 보유하고 있습니다. |

| 주3) 자기주식 기말수량은 2020년 기말 명의개서대리인(한국예탁결제원)에게 수령한 주주명부 기준입니다. |

| 주4) 기준일 이후 2021년 2월 2일 중요사항보고서(자기주식처분결정)을 제출하고, 임직원에 대한 상여로 자기주식 9,900주를 지급하였습니다. |

다. 다양한 종류의 주식

당사는 보고서 제출일 현재 해당사항이 없습니다.

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 18,900,000 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 670,251 | 자기주식 |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 18,229,749 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

가. 배당에 관한 사항

당사의 정관 상 배당에 관한 사항은 다음과 같습니다.

| 구분 | 내용 |

|---|---|

| 제12조(신주의 배당기산일) |

회사가 유상증자, 무상증자 및 주식배당에 의하여 발행한 신주에 대한 이익의 배당에 관하여는 그 신주를 발행한 때가 속하는 영업연도의 직전영업연도말에 발행된 것으로 본다. |

| 제55조 (이익금의 처분) |

회사는 매사업년도의 처분전 이익잉여금을 다음과 같이 처분한다. 1. 이익준비금 2. 기타의 법정준비금 3. 배당금 4. 임의적립금 5. 기타의 이익잉여금처분액 |

| 제56조 (이익배당) |

1. 이익배당은 금전 또는 금전 외의 재산으로 할 수 있다. 2. 이익의 배당을 주식으로 하는 경우 회사가 종류주식을 발행한 때에는 각각 그와 같은 종류의 주식으로도 할 수 있다. 3. 제1항의 배당은 매결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. |

| 제57조 (분기배당) |

1. 회사는 이사회의 결의로 사업연도 개시일부터 3월, 6월 및 9월의 말일(이하 "분기배당 기준일"이라 한다)의 주주에게「자본시장과 금융투자업에 관한 법률」제165조의12에 따라 분기배당을 할 수 있다. 2. 제1항의 이사회 결의는 분기배당 기준일 이후 45일 내에 하여야 한다. 3. 분기배당은 직전결산기의 대차대조표상의 순자산액에서 다음 각호의 금액을 공제한 액을 한도로 한다. 1) 직전결산기의 자본금의 액 2) 직전결산기까지 적립된 자본준비금과 이익준비금의 합계액 3) 직전결산기의 정기주주총회에서 이익배당하기로 정한 금액 4) 직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립한 임의준비금 5)「상법 시행령」제19조에서 정한 미실현이익 6) 분기배당에 따라 당해 결산기에 적립하여야 할 이익준비금의 합계액 4. 사업연도 개시일 이후 분기배당 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전환사채의 전환청구, 신주인수권부사채의 신주인수권 행사에 의한 경우를 포함한다)에는 분기배당에 관해서는 당해 신주는 직전사업연도 말에 발행된 것으로 본다. 다만, 분기배당 기준일 후에 발행된 신주에 대하여는 최근 분기배당 기준일 직후에 발행된 것으로 본다. 5. 제9조의2, 제9조의3의 종류주식에 대한 분기배당은 보통주식과 동일한 배당률을 적용한다. |

나. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제16기 | 제15기 | 제14기 | ||

| 주당액면가액(원) | 100 | 100 | 100 | |

| (연결)당기순이익(백만원) | 1,479 | 13,166 | 7,554 | |

| (별도)당기순이익(백만원) | 1,881 | 13,444 | 8,068 | |

| (연결)주당순이익(원) | 81 | 713 | 455 | |

| 현금배당금총액(백만원) | - | 3,675 | 2,230 | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | 27.9 | 29.5 | |

| 현금배당수익률(%) | 보통주 | - | 2.4 | 2.0 |

| 우선주 | - | - | - | |

| 주식배당수익률(%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금(원) | 보통주 | - | 200 | 120 |

| 우선주 | - | - | - | |

| 주당 주식배당(주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주1) 제15기, 제14기 현금배당수익률(%)은 주주명부폐쇄일 2매매거래일 전부터 과거 1주일간의 증권시장에서 형성된 최종가격의 산술평균가격에 대한 1주당 배당금의 백분율입니다. 주2) 제15기, 제 14기 (연결)현금배당성향(%)은 (연결) 당기순이익에 대한 현금배당 금총액의 백분율입니다. |

다. 과거 배당 이력

| (단위: 회, %) |

| 연속 배당횟수 | 평균 배당수익률 | ||

|---|---|---|---|

| 분기(중간)배당 | 결산배당 | 최근 3년간 | 최근 5년간 |

| - | - | 1.5 | - |

| 주1) 평균 배당수익률은 단순평균법으로 계산하였습니다. 주2) 당사는 2018년 코스닥 상장으로 인하여 최근 5년간 배당수익률 산출이 불가능합니다. |

7. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 29일 | 제14기 정기주주총회 |

제8조(주권의 종류)<삭제> 제8조의2(주식등의 전자등록)<신설> 제9조(주식의 종류) 제14조(명의개서대리인) 제15조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고)<삭제> 제16조(주주명부의 폐쇄 및 기준일) 제21조(사채발행에 관한 준용규정) 제22조(소집시기) 제57조(외부감사인의 선임) |

-. 주권 전자등록의무화에 따라 삭제 -. 주권 전자등록의무화에 따른 근거 신설 -. 종류주식 일원화 -. 주식 등의 전자등록에 따른 주식사무처리 변경내용 반영 -. 주식 등의 전자등록에 따른 조항 삭제 -. 폐쇄 기간 재설정(다수 상장사 기준) -. 제15조 삭제에 따른 문구 정비 -. 문구 정비 -. 법률 명칭변경에 따른 자구 수정 |

II. 사업의 내용

1. 사업의 개요

가. 업계의 현황 및 전망

(1) 디스플레이 산업

디스플레이란 패널(Panel)을 통하여 데이터를 시각적으로 표시하는 장치이며, 디스플레이 산업은 광의로는 디스플레이 패널을 채용하는 완제품산업(TV, 모니터, 노트북), 디스플레이 패널 산업 및 후방산업인 소재, 부품, 설비 산업을 포함하며, 협의로는 디스플레이 패널 산업만을 의미하기도 합니다.

1990년 LCD 디스플레이가 출현하면서 그동안 채용되었던 CRT (Cathode Ray Tube)라 불리는 브라운관 시대를 마감하며 평판(Flat Panel) 디스플레이 시대를 열었습니다. 이후 LCD, PDP, OLED 등 다양한 디스플레이가 개발 및 상용화 되면서 적용분야 및 산업규모가 성장하게 되었습니다.

2000년 이후 평판 디스플레이 산업은 반도체 산업에 이은 한국 국가경제의 성장동력으로 주목을 받게 되었으며, 평판 디스플레이의 대형화 및 품질에 대한 기술적 경쟁은 국내외 평판 디스플레이 패널시장의 활성화를 이루어 왔습니다.

최근 디스플레이 산업의 가장 큰 이슈는 OLED로의 패러다임 전환입니다. 현재는 LCD가 평판 디스플레이의 주류제품으로 채용되고 있으나, 과거 LCD가 CRT나 PDP를 대체했듯이 향후 OLED가 LCD를 대체할 것으로 전망됩니다. 또한 OLED는 패널의 특성상 폴더블, 투명 디스플레이 등 미래 디스플레이로서의 새로운 시장 개발 및 확대가 가능할 것으로 전망되어 성장세가 둔화되고 있는 TV, 스마트폰 등 IT 제품의 신성장 동력 확보 측면에서 OLED 시장 성장을 위한 노력이 빠르게 진행될 것으로 예상됩니다.

디스플레이 산업은 ① 반도체 산업의 '실리콘 사이클'과 같이 '크리스탈 사이클'이라고 불리우는 30~36개월을 주기로 수급환경에 의한 판가 변동성이 크게 나타나는 대표적인 사이클 산업입니다. 수요 증가를 예측하고 투자를 시작하면 일정시점 이후 동시에 생산물량이 급증하여 공급 초과현상이 발생하게 되고, 공급 초과로 인한 투자축소는 일정시점 이후 증가하는 수요물량을 소화하지 못해 공급부족 현상이 발생하게 됩니다. 이러한 현상으로 인해 공급부족 현상 또는 공급초과 현상이 반복되며 판가 변동성이 큰 주기적 호황과 불황을 경험하게 됩니다. 이러한 '크리스탈 사이클'에 따라 패널업체뿐만 아니라 장비업체도 실적의 영향을 받고 있습니다. 장비업체의 실적은 패널업체와 유사한 경기 사이클을 나타내나 진폭은 패널업체보다 더 높은 특징이 있습니다.

② 자본ㆍ기술 집약적인 장치산업으로 양산을 위한 대규모 투자가 필요하고, 지속적인 투자가 요구되므로 충분한 자금 조달력이 필요합니다. SDC, LGD 등 한국기업은 기업자체로 투자금을 조달하는데 반해, 중국은 정부의 적극적 자금지원 등의 정책을 통해 공격적인 사업전개가 지속되고 있어 경쟁강도가 심화되고 있습니다.

③ 디스플레이 패널은 기술적 변화가 빠르고, 높은 수준의 공정기술력이 뒷받침되어야 하기 때문에 상당 수준의 진입장벽이 존재하여 신규 진입이 어려운 사업입니다. 한국업체들이 지속적 R&D 및 제품 차별화를 추진함으로써 중국업체와의 격차를 유지하고 있습니다.

④ 전방 및 후방산업에 대한 파급력과 영향력이 큰 산업으로서, 대기업 중심의 수직계열화현상이 뚜렷합니다.

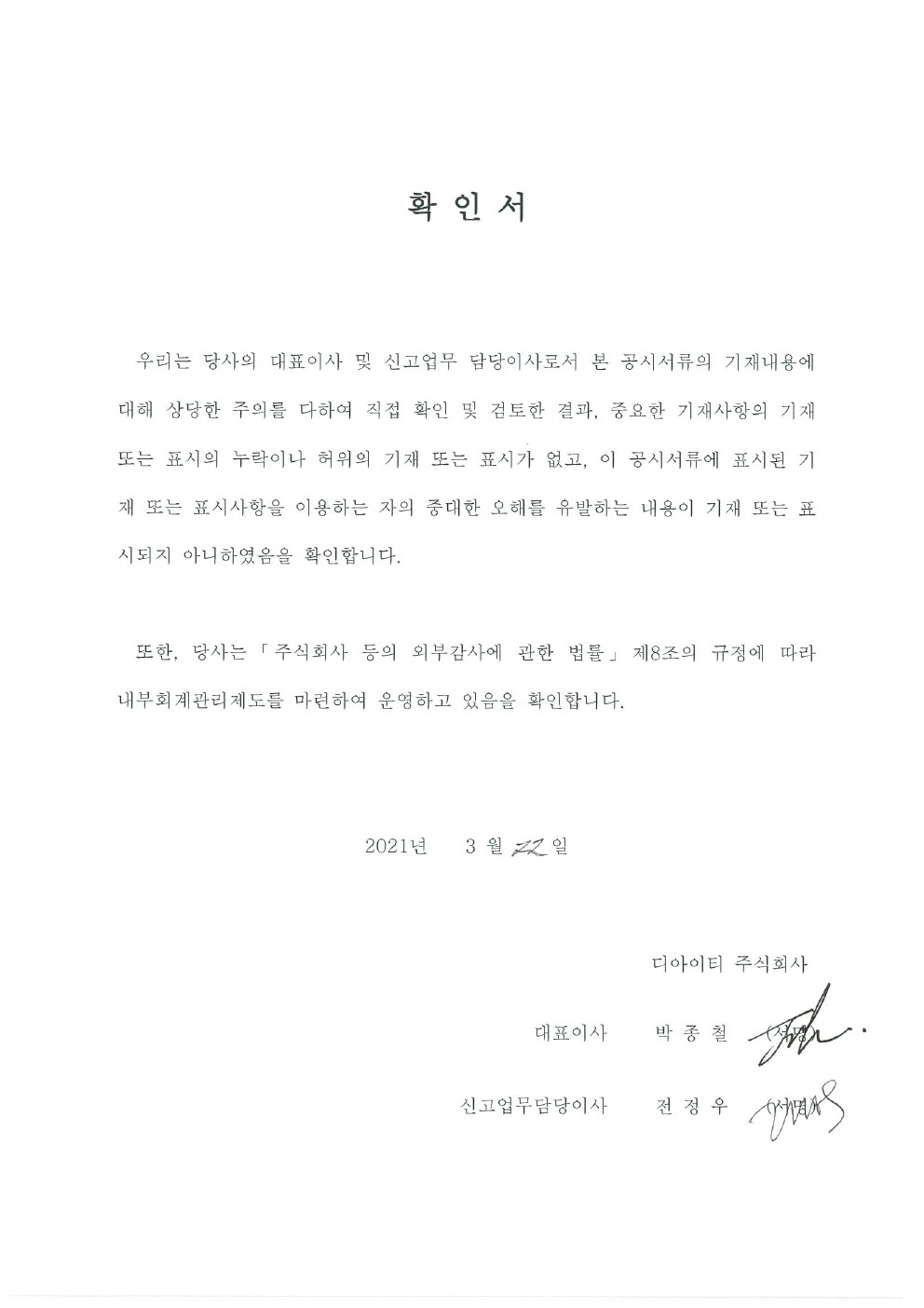

(2) OLED 디스플레이 산업

OLED는 Organic Light Emitting Diode(유기발광다이오드)의 약자로, OLED는 양극과 음극 사이에 기능성 박막형태의 형광성 유기 화합물이 삽입되어 있는 구조로 전류가 흐르면 빛을 내는 전계발광현상을 이용해 스스로 빛을 내는 유기 발광 소자의 일종으로 기존LCD와 달리 자체적으로 빛을 발산할 수 있는 디스플레이입니다.

| [OLED 동작원리 및 기본구조] |

|

|

OLED 동작원리 및 기본구조 |

| 출처: KISTI, 유진투자증권 |

LCD의 핵심 구성요소인 액정은 빛을 차단하거나 통과시키지만 스스로 빛을 방출하지 못하기 때문에 시각적 정보가 표시되려면 전기에너지를 빛에너지로 바꿔주는 광원이 필요합니다. LCD구조에서 이러한 역할을 하는 부품이 BLU(Back Light Unit) 입니다. BLU는 고화질, 슬림, 저전력 특성을 구현하는 데 있어서 제한적인 요소로 작용합니다. 화질 측면에서 BLU는 상시 점등하고 있기 때문에 어두운 부분을 완벽하게 표현할 수 없고 전력소모가 많고, 빛의 전달 효과를 극대화하기 위해 여러 장의 시트로 구성되어 있기 때문에 두께를 슬림화 하는데 한계로 작용하게 됩니다. BLU와 관련한 직접적인 문제뿐만 아니라 BLU에서 나온 빛에 대해 셔터 역할을 하는 액정이 회전하는 시간이 필요하기 때문에 화면의 On/Off 시 응답속도가 느리고, 고속 동영상 화면에서는 잔상이 발생하는 문제가 발생합니다.

반면, OLED는 전기에너지가 바로 빛에너지로 변환되기 때문에 LCD에서 발생하는 잔상 문제가 없습니다. 또한, BLU가 필요 없기 때문에 LCD보다 구조가 간단하여 스마트폰, TV등 완제품의 두께를 더욱 얇게 만들 수 있으며, 특수 유리나 플라스틱을 이용해 구부리거나 휘는 디스플레이 기기를 제작함으로써 차량용 디스플레이, 상업용 디스플레이까지 다양한 분야에 적용 가능합니다.

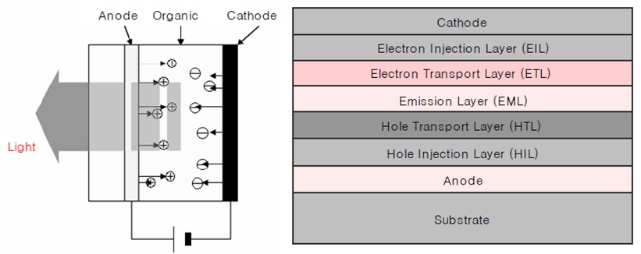

2014년 이후 IT 산업은 세계 경기 둔화 속에 IT산업의 3대축인 스마트폰과 TV, PC (태블릿PC 포함) 수요를 새롭게 견인할 Killer Application의 부재로 신규 수요보다는 교체 수요에 의존 하는 저성장을 보이고 있습니다. 디스플레이산업은 양적성장의 정체 하에 ① 스마트폰 및 TV의 대형화 추세, ② 고화질에 대한 수요 증가 등으로 질적 성장을 견인하고 있습니다.

현재 OLED 시장은 모바일용 중소형 패널에 집중되고 있지만, 향후 OLED 생산 기술의 발전에 따라 패널이 대형화되고, Flexible OLED가 확산될 것으로 전망됩니다. 이에 TV, VR기기, 자동차, 웨어러블 기기 등 Application의 확장과 건축, 광고 등 타 산업과의 융ㆍ복합을 통해 새로운 시장 창출이 가능해지면서 시장 내 수요는 더욱 늘어날 것으로 예상됩니다.

| [디스플레이 시장 전망] |

| (금액기준 / 단위: 억불) |

|

|

디스플레이 시장 전망 |

| 출처: IHS, 한국디스플레이산업협회 |

(3) 2차전지 산업

전지는 1차전지(Primary Cell)과 2차전지(Secondary Cell)로 구분할 수 있습니다. 1차전지는 방전 후 재사용이 불가능한 전지이며, 2차전지는 방전 후 충전을 통해 재사용이 가능한 전지를 의미합니다. 한편, 2차전지는 적용 소재에 따라 납축전지(Lead-Acid), 리튬이온전지(Lithium-Ion) 등으로 분류할 수 있습니다. 이 중 리튬이온전지는 스마트폰, 노트북, 전기차, ESS(Energy Storage System, 전기저장장치) 등의 용도로 적용됩니다.

대부분의 전지(Battery)는 1) 양극재(Cathode)와 2) 음극재(Anode), 그리고 양극과 음극 사이에 전하를 가진 이온이 이동하는 데 필요한 3) 전해질(Electrolyte), 양극과 음극이 서로 닿는 것을 막기 위한 4) 분리막(Separator)으로 구성됩니다. 한번 쓰고 버리는 1차전지가 아니라, 여러차례 충전 및 방전이 가능한 2차전지인 리튬이온전지(Lithium Ion Battery) 역시 양극재와 음극재, 전해질, 분리막으로 구성됩니다.

리튬이온전지의 양극재는 알루미늄 박막에 금속산화물을 코팅한 형태이고, 음극재 역시 구리 박막에 흑연을 코팅하여 건조한 형태입니다. 전해질인 리튬 이온이 이동할 수 있는 물질로, 리튬 이온이 전해질을 통해 양극에서 음극으로 이동하면서 충전이 되고, 반대로 리튬 이온이 음극에서 양극으로 이동하면서 방전이 되는 구조입니다. 리튬은 산화되는 경향이 매우 강하기 때문에, 전해액이 전지에서 새어 나오면 리튬이 공기 또는 수분과 접촉하며 고열, 화재 등의 사고가 발생하게 됩니다. 이를 방지하기 위하여 전해액을 젤리화시켜 분리막과 합친 리튬이온폴리머 전지도 2차전지로 많이 사용되고 있습니다. 분리막은 양극과 음극이 서로 닿으면 급속 방전이 일어나면서 고열이 발생하고 전지가 고장나기 때문에 이를 막는 역할을 하고 있습니다.

리튬이온전지 산업은 IT기기의 융,복합화, 전기자동차 및 에너지 저장분야(ESS) 등 새로운 응용분야의 등장으로 인하여 향후 성장가능성이 높은 분야입니다. 특히 기후변화 대응을 위해 세계적 온실가스 의무감축 등 대기오염에 따른 환경규제 강화로 인하여 자동차시장의 패러다임이 높은 효율과 연비를 지향하는 친환경 자동차로 전환되고 있으며, 이는 친환경 자동차 판매의무화 확대로 이어지고 있습니다.

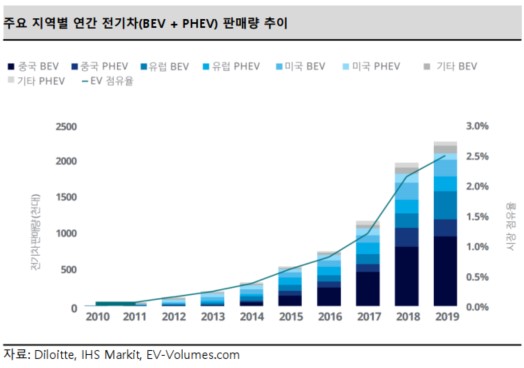

전기자동차(PHEV+BEV) 판매량은 2019년, 200만대를 초과하며 전체 신규 자동차 판매량의 2.5%를 달성했으며, 2019년 글로벌 전기차 판매량 중 BEV의 비중은 74%로, 2018년 대비 6%p 증가하여 전기자동차 내에서도 BEV 비중이 점차 확대되고 있습니다. 유럽을 시작으로 탄소 배출 기준이 점차 강화되고 있으며, 자동차 제조사에도 무공해 자동차 생산 및 판매 촉구하고 있어 전기자동차의 판매량은 더욱 가속화 될 것으로 예상되고 있습니다.

|

|

주요 지역별 연간 전기차 판매량 추이 |

|

|

주요 지역별 전기차 시장 점유율 전망 |

(4) 반도체 산업

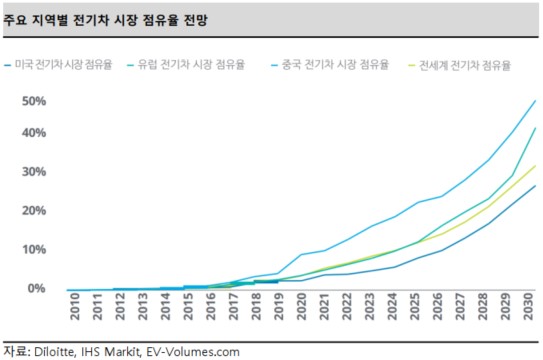

세계 반도체 시장은 2017년 4,122억 달러에서 2021년에 5,274억 달러로 지속적인 성장할 것으로 전망되고 있습니다. 4차 산업혁명 시대 반도체 기술의 중요성이 증가함에 따라 반도체 시장은 꾸준히 성장할 것으로 전망되며, 특히 인공지능 및 빅데이터 처리 등의 수요에 힘입어 메모리 반도체 시장이 성장을 견인하고 있습니다.

또한, NAND플래시 메모리반도체시장은 12.2%로 고성장을 기록할 것으로 전망되고있습니다. 응용분야별로는 자동차 및 산업용기기의 수요가 연평균 10% 이상의 급성장을 전망하고 있습니다. 통신용 및 정보처리 분야는 현재의 대규모 시장을 계속 유지할 것으로 전망되며, 시스템반도체를 설계하는 팹리스 산업의 비중이 전체 산업의 20%이상 증가하고 있습니다.

|

|

반도체 시장전망 |

향후 시장은 인공지능이 생활, 산업, 경제, 사회를 근본적으로 변화시킬 것으로 전망되는데, 특히 , 자율주행차, 지능형로봇, 바이오/헬스케어, 사물인터넷 등이 산업전반에 핵심기술로 대두될 것이며, 그에 따라 핵심 부품인 반도체의 고성능화, 지능화, 저전력화, 경량화, 소형화를 위한 기술 선점 경쟁이 치열할 것으로 전망되고 있습니다. 인공지능,자율주행자, IoT, AR/VR, 지능형 로봇, 센서 등 반도체 기술을 활용한 다양한 어플리케이션 시장의 성장이 전망되며, 특히 인공지능을 기반으로 한 다양한 반도체 시장이 새로운 성장동력이 될 것으로 전망하고 있습니다 .

나. 제품 설명

당사는 핵심 고유기술인 고속 영상처리 및 광학 설계 등의 Vision기술을 기반으로 다음과 같은 주요 사업을 영위하고 있습니다.

디스플레이 패널인 LCD와 OLED(Rigid, Flexible), 각종 Film 소재의 제조공정에서 발생하는 불량을 검사 및 측정하는 ① '비접촉 광학 검사장비와 측정장비' 사업과 LCD와 OLED 공정에서 액정의 성능을 향상 및 특정 용액을 경화시키기 위한 ② 'UV 노광 및 경화 장비' 사업, 그리고 디스플레이 모델의 형상을 가공하는 ③ 'Laser Cutting 장비' 사업이 있습니다.

'비접촉 광학 검사장비 및 측정장비'는 대상체에 빛을 조사하여 투과 또는 반사되는 빛을 Lens를 통해 카메라의 Sensor에 전달시켜 Sensor에 맺히는 이미지를 이용합니다. 해당 이미지의 광량차이를 이용하여 결함유무를 검사하거나 해당 이미지를 기반으로 측정하는 것으로서 비접촉이므로 대상체에 Damage가 없습니다. 또한 고속 영상처리 기술을 활용하기 때문에 짧은 시간 내에서 평판 디스플레이, 반도체 등의 표면을 정밀하게 검사 및 측정할 수 있으며, 이를 더욱 발전시켜 신발 및 자동차 등에 입체 '3차원 검사기'로 사용하고 있습니다.

세부 제품으로는 LCD, OLED, TSP, PDP의 제조공정 중에 발생하는 불량을 검출하는 '패턴검사장비' 및 제품의 품질을 관리하기 위한 '측정장비'와 편광/광학 Film 및 Roll to Roll 제조공정에서 제품의 이물 및 기포 등을 '검출하는 검사장비'가 있습니다. 반도체 제조공정 중 Wafer의 폭과 Bump 높이 측정용 시스템과 Sapphire Wafer의 '표면검사 및 높이 측정용 시스템'도 공급하고 있습니다. 또한 3차원 형상검사기술을 발전시켜 신발 및 자동차 등의 3차원 형상검사시스템을 공급하여 사업의 영역을 확대하고 있습니다.

'UV 노광장비 및 경화장비'는 가시광선 보다 짧은 파장을 이용하여 다양한 제품에 경화(Curing), 노광(Photo Resistor), 살균 그리고 세정장비로 사용 됩니다. 당사는 LCD 디스플레이 패널에 적용되는 액정을 UV로 노광시켜 제품의 성능을 향상시키는 시스템을 삼성디스플레이와 공동 개발을 통해 개발에 성공하여 삼성디스플레이(SDC)에 독점으로 공급하고 있습니다.

'Laser Cutting 장비'는 다년간의 연구개발을 통하여 최근 주력사업으로 확대하고 있습니다. Laser와 Water Jet 등을 이용하여 디스플레이 패널(LCD, OLED, TSP 등), Wafer 등의 형상을 Cutting 가공하는 시스템으로 구성되어 당사의 핵심기술들이 집약된 시스템입니다.

당사는 검사, 측정시스템을 시작으로 UV 광을 이용한 솔루션 기술, 3차원 검사/측정기술, Laser 가공기술 등을 꾸준히 발전시켜 다양한 제품군을 디스플레이 산업에 공급하고 있을 뿐만 아니라, 자동차 산업 분야에도 검사 및 측정 장비를 확대하고 있으므로 동종업계의 회사와는 다르게 꾸준한 매출을 통하여 안정된 사업을 영위하고 있습니다.

Vision 장비들은 광학구성장치, 장비장치, 그리고 사람의 판단을 대처할 수 있는 많은 알고리즘으로 구성되어 있습니다. 특히 LCD나 OLED와 같은 디스플레이 패널들을 생산하는 공정에서는 검사, 측정, 3D 측정 등 다양한 방법으로 Vision 기술이 활용되고 있으며, Vision 기술은 디스플레이를 넘어서서 일반생활 속 여러 분야로 적용이 확대되고 있습니다.

(1) 주요 제품 라인업 및 특징

|

구분 |

장비군 |

적용 분야 |

특징 |

|---|---|---|---|

|

검사 장비 |

OLED 검사 장비 |

OLED Rigid Glass OLED Flexible Film |

Vision 광학계를 이용하여 제조공정상 기판의 이미지를 취득한 후, 다양한 S/W 알고리즘으로 각각의 제조 공정상에서 발생되는 불량(패턴불량, 이물, 얼룩, 스크래치 등)을 검사 및 측정하는 장비 |

| LCD 검사 장비 |

C/F Glass TFT Glass |

||

| Film 검사 장비 | Display용 편광Film | Roll to Roll 로 생산되는 편광Film 공정에서Roll to Roll 생산구조에 적합한 별도의Vision 광학계를 이용하여 편광Film의 불량을 유발하는 결함(패턴 불량, 이물, 얼룩, 스크래치 등)을 검사하는 장비 | |

| PLP 검사 장비 |

PLP |

특정한 레이저 광학계를 이용하여 결함이 잘 보이게 한 후, 도면 정보 등을 활용하여, 다양한 알고리즘으로 불량을 검사 및 측정하는 장비 |

|

| 2차전지, 수소전지 검사장비 / 측정장비 |

2차전지 |

Roll To Roll 공정에서 발생하는 불량을 검사 하고, 패턴을 정밀하게 측정하는 장비 |

|

| 가공기 |

Laser Cutting 장비 |

LCD Rigid Glass OLED Rigid Glass Film |

레이저를 이용하여 대상체의 분판 가공, Edge 형상 가공 및 가공 후의 결과를 검사 및 측정하는 장비 |

| UV 노광장비 / 경화장비 |

LCD Glass OLED Glass |

UV 조사를 통한 액정의 특성을 변경시키는 공정 장비 |

|

|

3D 응용 시스템 |

신발 |

3D 광학계 또는 3D 스캐너 및 그에 부합 하는 알고리즘을 이용하여, 3D 영상을 취득하고 측정, 도색, 마킹 또는 DATA로의 형상화를 하는 장비 |

|

|

자동차 |

굴곡을 가진 대상체인 자동차 검사에 특화된 광학계(2D, 3D) 및 검사 S/W를 이용하여 Whole body 검사 에서부터 Parts 까지 검사 및 측정하는 장비 |

||

| 반도체 장비 | 반도체 검사장비 등 | 딥러닝을 이용한 결함분류 기술과 특수광학계 적용 검사기술을 통해 반도체 웨이퍼 칩핑 과정에서 발생하는 불량을 검사하는 장비 및 기타 공정장비 | |

(가) 검사 장비

1) OLED 검사 장비

OLED 검사 장비는 Glass Type OLED Panel, Flexible Type OLED Panel 생산 공정 중 BP 공정, EVEN 공정에서 발생 되는 결함을 검사 하는 장비입니다.

주 검사 대상은 TFT 패턴을 형성하는 LPTS 공정에서의 불량을 유발하는 패턴이상 결함, 이물, 얼룩들이 있으며, OLED 디스플레이의 수분과 산소로의 노출에 의한 픽셀 수축(Pixel Shrinkage)과 암점(Dark Spot), 전극 산화 등의 문제를 방지하기 위한 EN공정(Encapsulation공정)에서의 얼룩검사, 높이성 이물검사, 증착물에 대한 각종 측정 등이 있습니다.

OLED 검사장비는 1um 크기 이하의 결함을 검사하는 sub-micro급 검사장비부터 수십, 수백um 크기의 결함 및 얼룩을 검사하는 Macro 급 검사장비까지 여러 검사 급의 장비들이 납품되고 있습니다. 당사는 각 공정에서 요구하는 결함에 대하여 보다 선명하게 결함을 보기 위한 고해상도 광학기술과 각종 파장대 필터기술을 접목하고 있으며, 각 공정에 맞는 알고리즘을 각각의 제조 공정시간 내에서 실시간 처리가 될 수 있도록 개발하여 적용하고 있습니다. OLED 기술의 발전과 더불어 더 나은 디스플레이로 변화하는 대상체(생산 모델)에 대해 당사는 고정밀의 신규 설비 개발 능력과 프로그램 개발 능력으로 안정적인 설비 개발 및 제작을 하고 있습니다.

| [OLED 제조공정 및 당사 검사장비 적용현황] |

![이미지: [oled 제조공정 및 당사 검사장비]](oled%20%EC%A0%9C%EC%A1%B0%EA%B3%B5%EC%A0%95%20%EB%B0%8F%20%EB%8B%B9%EC%82%AC%20%EA%B2%80%EC%82%AC%EC%9E%A5%EB%B9%84.jpg) |

|

[oled 제조공정 및 당사 검사장비] |

2) LCD 검사 장비

LCD 디스플레이 패널 제조공정의 각 공정에서 발생되는 결함을 검사하는 장비로 LCD는 삼색으로 되어 색상을 결정짓는 컬러필터패널(Color Filter 공정), 빛의 투과를 유도하는 액정(액정 공정), 액정에 전기적인 반응을 주기 위한 TFT패널(TFT 공정), 빛을 발생시키는 백라이트(Module 공정)로 구성되어 있습니다.

당사는 컬러필터 공정과 TFT 공정의 패널 제조 공정상의 패턴의 이상, 이물, 얼룩 등 패널의 불량을 유발시키는 결함들을 검사하고 있습니다. 2um~10um 크기의 결함부터 크기가 큰 500um 크기의 얼룩 결함까지 검사를 통하여 불량 패널이 생산되지 않도록 하고 있습니다. 이를 위한 당사의 핵심기술로서 고해상도 검사를 위한 광학 Lens 제작기술, 컬러필터 파장별 대응을 위한 Band Pass Filter 제작기술, 결함에 대한 Review 정보생성을 위한 고속 자동리뷰 기술, Glass 고속 반송 및 검사를 위한 H/W Stage 제작 기술 등을 보유하고 있습니다.

| [LCD 제조공정 및 당사 검사장비 적용현황] |

![이미지: [LCD 제조공정 및 당사 검사장비]](lcd%20%EC%A0%9C%EC%A1%B0%EA%B3%B5%EC%A0%95%20%EB%B0%8F%20%EB%8B%B9%EC%82%AC%20%EA%B2%80%EC%82%AC%EC%9E%A5%EB%B9%84.jpg) |

|

[LCD 제조공정 및 당사 검사장비] |

3) TSP 검사장비

TSP는 사용자와 디스플레이(LCD, OLED) 사이의 인터페이스 역할을 해 주는 중요한 패널로서 디스플레이 시장과 동반하여 발전하고 성장하고 있습니다. 디스플레이 화면이 고해상도로 발전하면서 TSP도 고해상도로 발전하고 있으며, 그에 맞게 검사장비의 수준도 고해상도로 요구 되고 있습니다.

TSP 검사장비는 Glass Type TSP, Flexible Type TSP 생산 공정 중 미세 금속(Metal) 배선 및 ITO 패턴의 결함을 주로 검사 하는 장비이며, 요구되는 검사 사양은 2um급 이상 크기의 패턴 불량 및 이물에 대한 검사를 하고 있습니다.

이를 위한 당사의 보유기술로서 TSP내 Metal 배선 부분과 ITO부분을 동시에 모두 검사할 수 있는 광학 기술과 TSP 패널의 전면을 실시간으로 검사 할 수 있는Powerful한 S/W, 유효한 결함을 구분할 수 있는 Classification S/W, 정밀도 높고 안정적인 Hardware 설계, 제작 능력을 보유 하고 있습니다. 이런 기술을 바탕으로 TSP 검사 장비로서 최고의 경쟁력을 갖추게 되었습니다.

| [TSP 제조공정 및 당사 검사장비 적용현황] |

![이미지: [TSP 제조공정 및 당사 검사장비]](tsp%20%EC%A0%9C%EC%A1%B0%EA%B3%B5%EC%A0%95%20%EB%B0%8F%20%EB%8B%B9%EC%82%AC%20%EA%B2%80%EC%82%AC%EC%9E%A5%EB%B9%84.jpg) |

|

[TSP 제조공정 및 당사 검사장비] |

4) Film 검사장비 (Roll to Roll)

Roll to Roll 방식으로 생산 되는 Film 소재를 대상으로 결함을 검사하는 시스템으로 Flexible OLED용 필름, 편광필름, 2차 전지, 하드 코팅, 실리콘 코팅 등의 분야에 주로 적용 되고 있습니다.

요구 되는 검사 품질 수준은 20um 급 이상의 이물, 돌기, 스크래치, 덴트, 점착제 뭉침 등의 결함 검출 사양이 요구 되고 있으며, 생산 속도 10~450mpm(meters per minute)의 다양한 속도에 맞게 불량에 대한 검사를 하고 있습니다.

이를 위한 당사의 기술로서는 공정 마다 요구 되는 결함을 선명하게 보기 위한 광학(투과성 광학 5가지, 반사성 광학 5가지 이상)기술과 생산 속도에 맞게 안정적으로 연속 검사 할 수 있는S/W, 4가지 검사를 동시에 운영 할 수 있는 Powerful한 알고리즘S/W를 보유 하고 있습니다.

5) PLP(Panel Level Package) 검사장비

반도체 첨단 패키징 기술인 FoPLP(Fan-out Panel Level Package) 기술이 적용된 패널에 전기 회로를 구성하는 제조 공정에서 발생되는 결함을 검사하는 장비입니다. FoPLP 제조 라인에서 주요하게 불량을 발생시키는 수 um에서 1um 이하 크기의 이물들에 대한 검사와 유기막 증착 후 에칭공정에서 제거되어야 함에도 남아서 불량을 일으키는 수 um 크기의 유기물의 잔류를 검사합니다.

당사는 해당 불량들에 대한 최적의 검사를 위해서 삼성전기와 특수한 광학계를 개발하여 설비화를 진행하였으며, 삼성전기 FoPLP 제조 라인에 해당 장비들을 공급하였습니다. PLP 검사장비에 적용된 검사기술은 기존의 FoWLP(Fan-out Wafer Level Package) 제조공정 검사 및 PCB(Printed Circuit Board) 제조공정 검사에도 적용 가능한 기술들로서, 해당 시장으로의 장비 공급도 고려 중입니다. FoPLP는 FoWLP와 완제품은 거의 유사하지만, 공정 단계에서 웨이퍼가 아닌 패널을 사용한다는 점이 다릅니다.

| [반도체 패키징 발전추이 및 당사 검사장비 현황] |

![이미지: [반도체 검사장비]](%EB%B0%98%EB%8F%84%EC%B2%B4%20%EA%B2%80%EC%82%AC%EC%9E%A5%EB%B9%84.jpg) |

|

[반도체 검사장비] |

6) 2차전지, 수소전지 검사장비

2차전지 및 수소전지 생산 공정을 살표보면 크게 전극 공정, 조립 공정, 활성화 공정으로 분류되며, 전극 공정은 양극(+), 음극(-) 극판을 만드는 공정으로, Mixing 단계에서 활물질 , 도전제 , 바인더를 섞고 이를 Coating, Pressing, Slitting, Drying 단계를 거치면서 극판에 각 소재를 도포하고 건조시켜 각각의 양극판과 음극판 , 분리막 등으로 만드는 공정입니다. 전극 공정에는 Roll to Roll 생산방식이 사용되고 있으며, 당사는 상기 공정 중 VISION기술 및 소프트웨어 알고리즘을 활용하여 이물, 돌기, 스크래치, 덴트, 점착제 뭉침 등의 결함을 검출하는 장비를 개발하여 납품하고 있습니다.

(나) 가공기

1) Laser Cutting 장비

LCD, OLED, TSP 등의 디스플레이용 Rigid 패널이나 Flexible Sheet를 高정밀로 절단 (원판 → 분판) 또는 분판된 대상체의 형상 가공을 하는 장비입니다.

기존에는 Mechanical Cutting 장비(Wheel Scriber)를 이용하여 다양한 모델의 제품을 Cutting 및 가공하였으나, 高정밀 Cutting 및 가공이 필요해지면서, 기존의 방식으로는 어려움이 있었습니다. 高정밀 분판 가공 및 형상 가공을 위하여, 당사는 수년간 Laser 광학을 이용한 장비 개발 과정을 거쳤으며, 高정밀 분판 가공 및 형상 가공이 어려운 패널까지도 원활한 가공을 할 수 있는 능력을 보유하게 되었습니다.

당사의 설비에는 당사가 보유하고 있는 광학 기술을 접목하여, 가공영역을 정확하게 찾아가기 위한 Vision 기술 등이 적용되어 있으며, 가공 후 검사까지 하나의 장비에서 모두 가능하도록 제작되었습니다. 당사 설비는 분판 또는 형상 가공을 위한 Cutting 영역과 Cutting 이후 잘려진 영역을 떼어내기 위한 Breaking 영역 그리고 가공 과정 중에 발생될 수 있는 가공 불량 유무를 검사하는 검사 영역으로 구성되어 있습니다. 당사의 Laser Cutting 장비가 성공적으로 삼성디스플레이 양산라인에 셋업이 되면서 고객의 호평을 받고 있으며, 향후 Laser 장비 시장에서 점유율을 높이기 위해 지속적인 개발과 Test를 진행하고 있습니다.

| [당사 Laser Cutting 장비 적용 현황] |

![이미지: [LASER CUTTING 장비]](laser%20cutting%20%EC%9E%A5%EB%B9%84.jpg) |

|

[LASER CUTTING 장비] |

2) UV 노광장비ㆍ경화장비

UV 노광장비는 UV 광을 이용하여 특정 패턴을 형성하거나, 대상체의 성질을 바꿔주는 역할을 하는 장비로서 액정의 빠른 성질 변화를 유도하여 디스플레이 장치의 화면 응답 속도를 빠르게 하는 역할을 합니다.

당사에서는 삼성디스플레이와 UV 노광을 이용한 액정의 반응 속도 향상을 위한 연구 개발을 지속적으로 진행하여 장비 개발에 성공하였으며, LCD의 성능향상에 기여하였습니다. 해당 설비는 LCD의 액정에 전압이 가해질 때 액정의 배열을 변경하는 속도를 높이기 위한 Pre-Tilt 를 형성하는 장비(전계 UV 장비)와 액정에 잔존해 있는 찌꺼기 성분을 제거하는 장비(형광 UV 장비)로 구성되며, 최근 곡면 디스플레이 장치들이 생산되면서, 더욱 중요한 장비로 주목 받고 있습니다.

해당 기술의 확장으로서 OLED UV 경화 장비도 검토 중에 있습니다. OLED UV 경화 장비는OLED 기판에 잉크젯(Inkjet) 공정에서 도포된 용액을 UV를 통해 경화시키는 장비입니다.

| [당사 UV 노광장비 적용 현황] |

![이미지: [UV노광장비]](uv%EB%85%B8%EA%B4%91%EC%9E%A5%EB%B9%84.jpg) |

|

[UV노광장비] |

(다) 3D 응용 시스템

1) 자동차 도장 검사장비

4차 산업 혁명과 함께 자동차 생산 공정도 정보 통신 기술을 바탕으로 기술 진보의 시대로 진화하고 있습니다. 당사는 이러한 변화를 예측하여 자동차 생산 공정에 필요한 자동 검사 및 계측 장비를 개발하였으며, 도장공정(자동차 페인팅 공정)에서는 0.7mm 이상의 도장 불량, 핀홀(Pinhole), 덴트(Dent), 스크래치(Scratch) 검사를 진행하고 있습니다.

도장 검사장비를 위한 당사의 기술로서 3D Shape, 고광택 대상체를 검사할 수 있는 광학 기술과 결함을 자동으로 구분하는 DCE-3(Defect classification Engine), 검사 영역을 자동으로 보정하는 RAC(Real time ROI Auto Correction) 기반으로 하는 S/W입니다. 본 시스템은 자동차 도장 검사 장비 분야에서는 세계 최초로 생산량 전수를 실시간으로 검사할 수 있는 시스템으로서, 현대 자동차 아산 공장에 적용되어 있으며, 현대자동차/기아자동차 국내 공장, 해외 공장에도 도입을 위해 검토 중에 있습니다.

2) 자동차 하부조립 검사장비, 자동차 판넬 검사장비

자동차 하부 조립상태를 VISION 기술 및 Deep learning 기술을 적용 다양한 형태 변화에도 최적화 검사가 가능하게 만든 자동차 하부 검사장비와 자동차 외형 프레스 판넬의 크랙을 VISION 기술을 이용하여 측정 및 검사하여 자동차 차체 외형 품질 향상에 기여할 것으로 기대되는 자동차 판넬 검사 시스템을 보유하고 있습니다.

(라) 반도체 장비

1) 반도체 검사장비 등

당사는 반도체 D램 및 NAND메모리 생상공정에서 품질 개선 및 성능 향상을 목적으로 당사의 핵심기술인 딥러닝 기술, 검사 비전 기술 그리고 고유의 S/W 알고리즘 기술을 적용하고 있습니다.

반도체 칩 제단 후 표면 품질 검사를 목적으로 하는 AVI(Auto Visual Inspection) 시스템을 보유하고 있으며, 또한 품질이력 관리를 위해 결함등의 분류를 목적으로 하는 딥러닝 시스템인 AIV(Auto Image Verification)를 개발하여 시장에 제공하고 있습니다.

다. 경쟁 현황

디스플레이 장비업체의 경쟁 요소는 기술력, 생산성, 공급가격으로 업체 선정의 주안점으로 작용하고 있습니다. 신규 업체는 기존업체들에 비해 공급 실적 측면에서 현장에서의 입증된 신뢰성 확보가 어렵기 때문에 시장진입이 어려운 상황입니다.

디스플레이 장비시장은 최첨단 장비 개발에 대한 기술개발의 어려움으로 초기 기술개발 비용이 크고 지속적인 투자가 필요하여 시장 진입이 어려운 사업입니다. 또한 대형화, 고품질화 등 시장의 상황 변화가 극심하여 다양한 고객의 요구에 효율적으로 대응하는 기업만이 살아 남을 수 있는 산업 특성을 지니고 있습니다.

시장 진입을 위한 장비 산업의 경쟁 요소는 다음의 2가지로 요약 할 수 있습니다.

(1) 지속적인 연구 및 개발(R&D)

장비업체로서의 가장 큰 경쟁력은 시장에서 요구되는 핵심기술력이 확보되어야 합니다. 갈수록 고객의 요구 수준이 더 높아지고 다양화되고 있는 상황에서 고객의 요구 기술력을 적기에 충족시키는 것은 정말 중요합니다. 이를 위해서는 고객의 VOC(Voice of Customer)에 귀를 기울이고, 시장을 예측하며 필요한 R&D 투자를 과감히 지속적으로 실행하는 회사만이 경쟁에서 살아 남을 수 있습니다.

(2) 공급가격

치열한 경쟁 상황하에서 고객이 요구하는 성능의 충족과 동시에 경쟁력 있는 공급가격은 경쟁 우위 확보를 위한 필수 요건입니다. 또한 고객이 만족하는 가격과 성능을 충족시키기 위해서는 지속적인 R&D 투자와 더불어 Value Chain 상에 있는 가격 영향 요소들을 최적화시키는 다양한 지원활동이 병행되어야 합니다 (부품업체 다원화, 통합 부품화, VE 활동, 혁신활동 등).

당사는 국내뿐만 아니라 해외 시장에 있어서도 BOE 등의 중국 굴지의 업계를 대상으로 각 부문 장비 판매를 진행하고 있습니다. 당사는 글로벌 경쟁 구도에서 시장 점유율 확대를 위해서, Concept Design의 변경, 새로운 솔루션 추구에 따른 부품 및 모듈 등의 연구활동을 끊임없이 진행하고 있습니다.

라. 신규 사업

당사는 기존의 광학 설계 및 S/W 처리 기술 등을 응용하여 영상처리 S/W 사업 및 3D Solution 사업분야에 신규투자를 진행하기 위한 기술적인 검토를 진행하고 있습니다.

(1) 영상처리 S/W 사업

영상처리 S/W 사업은 Vision 광학계를 이용하여 취득한 이미지를 다양한 S/W 알고리즘(Deep Learning포함)을 통해 고객이 필요로 하는 정보로 가공하여 제시하는 사업입니다.

당사는 핵심 기술인 고속 영상처리 및 광학 설계 등의 Vision기술을 머신러닝(기계학습)에 접목하여 기존의 검사장비 공급 뿐만 아니라 전문 S/W 분야에 적용하기 위한 검토를 진행하고 있습니다.

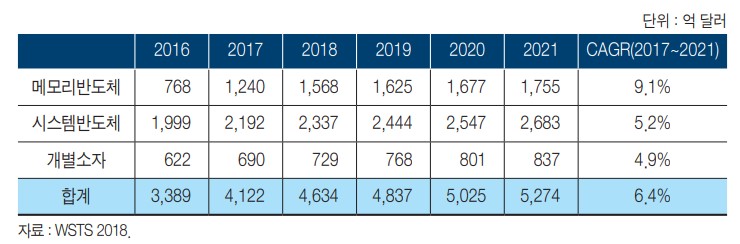

| 국내 인공지능 시장 전망 2019년 ~ 2023년 |

| (단위: 십억) |

|

|

국내 인공지능 시장 전망 2019년 ~ 2023년 |

IT 시장 분석 및 컨설팅 기관인 인터내셔날데이터코퍼레이션코리아 (International Data Corporation Korea Ltd., 이하 한국IDC, https://www.idc.com/kr)는 최근 발간한 '국내 인공지능 2019-2023 시장 전망' 연구 보고서에서 국내 인공지능(AI) 시장이 향후 5년 간 연평균 17.8% 성장하여 2023년 6천 4백억원 이상의 규모를 형성할 것이고 전망하고 있습니다.

시장의 성장을 견인하는 가장 큰 요인은 제품의 품질과 생산성 향상을 위해 제조업 분야에서 영상처리 S/W의 활용이 증가하고 있고, 이를 이용한 서비스도 점차 확대되고 있기 때문입니다. 향후 과거 특정 제조업 분야에서 제품 생산과정의 불량 검출 등 참고용으로 사용되던 검사장비에 영상처리 AI를 접목하여 수요처의 다양한 요구를 충족시킬 수 있는 S/W 를 개발 및 적용할 수 있습니다.

국내 시장에서 영상처리 S/W는 아직 시장 진입기이므로 성장 가능성이 높습니다. 또한, 현재 당사가 가지고 있는 영상 처리 및 광학 설계 기술에 축적된 노하우를 활용할 수 있는 범위가 많습니다. 주요 활용 분야 중 영상처리 및 영상인식 분야에 응용하게 되면, 빠른 시간에 시장에서 선도적인 위치를 차지할 수 있을 것이라 예상하고 있으며, 이를 위하여 시장 진출을 위한 기술 개발 및 검토를 진행중에 있습니다.

(2) 3D SOLUTION 사업

당사는 비접촉 측정기술을 기반으로 한 3D 검사 및 측정장비의 적용범위를 현재 기 적용된 디스플레이, 반도체 WAFER, 자동차 외장 도장면검사에서 PCB, 자동차부품 등의 산업분야로 적용분야를 확대하고자 합니다.

3D Solution 사업은 당사가 기 보유 중인 3D 스캐너 기술 및 검사 기술을 기반으로 3D 영상콘텐츠 제작, 제조업 분야의 역설계와 품질관리, 문화재 형상복원, 의류와 신발 등의 패션/디자인 등 다양한 분야에 적용할 수 있습니다. 특히, 제품의 품질과 생산성 향상을 위해 제조업 분야에서 3D 스캐너의 활용이 증가하고 있으며, 당사의 경우 스마트폰, 태블릿 PC 등에 사용되는 PCB, 자동차부품 등 분야 적용을 위한 검토를 진행하고 있습니다.

당사는 3D Shape, 고광택 대상체를 검사할 수 있는 광학 기술과 결함을 자동으로 구분하는 DCE-3(Defect classification Engine), 검사 영역을 자동으로 보정하는 RAC(Real time ROI Auto Correction) 기반으로 하는 S/W를 개발해 자동차 도장 공정 중 발생하는 도장불량, 핀홀(Pinhole), 덴트(Dent), 스크래치(Scratch) 등을 검출 하는 검사장비를 현장에 적용하고 있으며, 자동차 하부 조립상태를 VISION 기술 및 Deep learning 기술을 적용 다양한 형태 변화에도 최적화 검사가 가능하게 만든 자동차 하부 검사장비와 자동차 외형 프레스 판넬의 크랙을 VISION 기술을 이용하여 측정 및 검사하여 자동차 차체 외형 품질 향상에 기여할 것으로 기대되는 자동차 판넬 검사 시스템등으로 확장해 나가고 있습니다.

향후 3D 스캐닝과 관련된 새로운 사업 기회는 하드웨어보다는 소프트웨어나 관련 서비스에서 더 쉽게 찾을 수 있을 것으로 판단됩니다. 다양한 분야에서 3D 스캐너가 활용됨에 따라 각 적용 분야에 맞는 전문 소프트웨어나 서비스 분야에 새로운 기회를 찾을 수 있을 것으로 기대 됩니다.

당사는 자동차 도장검사, 신발 등에서 기본적인 3D 검사 알고리즘을 구현하고 있으며, 또한 3D solution 사업에서 주로 다루고 있는 3D 스캐너의 기본 특성에 대해 자체 개발을 통한 Know-how를 구축하고 있는 바, 향후 당사의 강점인 비접촉 측정기술 및 광학기술을 바탕으로 3D solution 분야의 다양한 기술개발 및 사업진출이 가능할 것으로 예상됩니다.

2. 주요 제품 등에 관한 사항

가. 주요 제품 등의 현황

| (단위: 백만원) |

| 구분 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

제품 설명 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 평판디스플레이검사장비 (OLED,LCD,TSP) |

10,801 | 37.77% | 48,323 | 40.69% | 18,307 | 23.82% | Vision 광학계를 이용하여 이미지를 취득 후, 다양한 S/W 알고리즘으로 제조 공정 상에서 발생되는 불량을 검사 및 측정하는 장비 |

| 레이저 커팅 | 3,498 | 12.23% | 43,926 | 36.99% | 29,070 | 37.82% | 레이저를 이용하여 Glass의 형상 가공을 하며, 가공후의 결과를 검사/측정 하는 장비 |

| UV 노광/경화장비 | 111 | 0.39% | 15,729 | 13.24% | 12,163 | 15.82% | 디스플레이 기판의 응답속도를 빠르게 하기 위해서, UV 조사를 통한 액정 배향을 하는 공정 장비 |

| 2차전지 Film 검사 장비 | 7,189 | 25.14% | 7,801 | 6.57% | 11,753 | 15.29% | Roll to Roll 생산구조에 적합한 별도의 Vision 광학계를 이용하여 불량을 유발하는 결함(패턴 불량, 이물, 얼룩, 스크래치 등)을 검사 하는 장비 |

| 반도체 장비 | 5,048 | 17.65% | 1,165 | 0.98% | - | - | 딥러닝을 이용한 결함분류 기술과 특수광학계 적용 검사기술을 통해 반도체 웨이퍼 칩핑 과정에서 발생하는 불량을 검사하는 장비 및 기타 공정장비 |

| 기타 제품 | 1,946 | 6.81% | 1,817 | 1.53% | 5,578 | 7.26% | PLP 검사장비, 자동차 검사장비, 3D 검사/측정장비 등 |

| 합계 | 28,593 | 100.00% | 118,761 | 100.00% | 76,871 | 100.00% | - |

| 주) 연결기준 매출액입니다. |

나. 주요제품의 가격변동 추이

당사가 공급하는 장비는 고객사의 다양한 요구사항에 맞추어 장비의 제작 Concept을 Design 하기 때문에 ‘주문형 제작’과 ‘장비 개발’의 성격이 강합니다.

특히 디스플레이 검사장비의 경우, 디스플레이의 대형화 추세 및 원가 절감 차원에서 원장 Glass Size가 지속적으로 커지고 있고, 기술혁신으로 인한 새로운 공정이 추가되는 등의 요인으로 인해 당사가 공급하는 검사장비의 스펙과 요구사항이 달라집니다. 따라서, 이전에 공급했던 것과 동일한 사양으로 장비 투자가 이루어지는 경우는 매우 드뭅니다.

또한 디스플레이 패널의 생산 공정에서 동일한 위치, 동일한 용도로 장비가 제작되더라도 제작 시점과 고객 요구사항에 따른 장비 스펙의 수준 차이로 가격 변동이 커서 일반적인 가격 변동 추이를 가지고 있지 않습니다.

한편 일반적인 시장의 변동 상황을 고려해보면, 고객사 모델의 고사양화로 인하여 장비의 가격 추이는 상승하는 경향을 보이는 반면, 동일 부품들에 대한 단위별 부품은 오히려 낮아지고 있는 경향을 보이고 있습니다.

3. 주요 원재료에 관한 사항

가. 주요 원재료 현황

| (단위: 백만원) |

| 매입 유형 | 품목 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

|---|---|---|---|---|

| 원재료 주1) |

기구 | 15,859 | 18,817 | 25,880 |

| 비전 | 13,043 | 11,973 | 18,309 | |

| 제어 | 6,528 | 9,147 | 12,493 | |

| 모터 | 2,176 | 3,242 | 4,557 | |

| 레이저 | 1,373 | 1,631 | 13,036 | |

| UV램프 | 103 | 164 | 1,076 | |

| 쿨러부 | - | - | 907 | |

| 잉크마킹 | - | - | 90 | |

| 기타 | 3,090 | 3,068 | 1,221 | |

| 합계 | 42,172 | 48,042 | 77,569 | |

| 주1) 해당 기간별 원재료에 대한 총 매입금액입니다. |

나. 원재료 가격변동추이 및 가격변동 원인

당사의 제품은 항상 일정한 규격을 가진 제품을 생산하는 것이 아니라 고객사의 주문에 의한 생산으로 제품의 세대, 규격 등에 따라 제조되는 장비의 제조형태도 변경이 됩니다. 따라서 소요되는 원재료의 사양, 규격 등이 모두 상이하여 원재료 대부분이 주문 제작되기 때문에 개별 원재료에 대한 가격의 변동추이를 파악하기 어렵습니다.

다. 주요 원재료 공급의 안정성

주요 원재료의 경우 Major 업체와의 거래로 안정적이면서 제품의 사양에 따른 원재료의 공급이 가능하게 공급받고 있으며, 다양한 매입처 확보를 통하여 특정 매입처의 공급중단에 따른 생산차질의 가능성을 낮추었습니다.

4. 생산 및 생산설비에 관한 사항

가. 생산능력 및 생산실적

당사는 규격제품 생산이 아닌 주문 생산방식으로 장비를 제작하는 사업특성상 생산실적을 적정하게 산출함에 있어 어려움이 존재합니다. 또한 특정한 고객을 대상으로 수주생산을 진행하는 사업특성상 고객의 생산물량과 생산공정에 적극 대응하기 위하여 생산설계가 다양합니다. 따라서, 모델별 생산소요시간에 차이가 있기 때문에 생산능력과 가동률을 효율적으로 산출함에 있어서도 어려움이 존재합니다.

상기에서 설명한 바와 같이 당사의 생산능력은 생산시설보다는 제작공간과 생산인력 투입에 따라 좌우되는 점을 고려하여 아래와 같이 특정 Item에 대해 독립적으로 생산 가능한 수량을 기준으로 생산능력을 추산하였습니다. 다만, 이는 품목별 최대 생산가능대수를 추산한 것이며, 회사 전체의 생산능력을 의미하는 것은 아님을 참고하시기 바랍니다.

| (단위: 대, 백만원) |

| 제 품 명 | 구 분 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

|||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 검사기 등 | 생산능력 | 154 | 154,000 | 154 | 154,000 | 154 | 154,000 |

| 생산실적 | 27 | 28,575 | 113 | 118,481 | 73 | 76,843 | |

| 주1) 당사 제품은 기본 유틸리티 시설 외 특별한 설비가 필요하지 않으므로 생산 능력은 조립공간을 기준으로 계산하였습니다. |

| 주2) 당사의 주요 제품인 OLED 검사장비가 대당 평균 약 120㎡의 면적이 소요되며, 이를 기준으로 생산능력 을 산출하였습니다. |

나. 생산설비에 관한 사항

(1) 보고서 제출일 현재 당사의 생산공장 현황은 다음과 같습니다.

|

구분 |

화성 A동(본사) |

화성 B동 |

화성 C동 |

오산공장 |

|---|---|---|---|---|

|

소재지 |

경기도 화성시 |

경기도 화성시 |

경기도 화성시 |

경기도 오산시 |

|

건물연면적 (㎡) |

1,992.6 |

1,996.87 |

1,800.89 | 1,962.12 |

|

사용개시일 |

2006.12.31 |

2010.07.06 |

2018.08.03 |

2010.09.30 |

(2) 보고서 제출일 현재 당사의 생산설비 세부 현황은 다음과 같습니다.

| (기준일: 2020년 12월 31일) |

(단위: 백만원) |

| 공장별 | 자산별 | 소재지 | 기초 | 당기 증감 | 당기 | 전기말 | 기말 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 가액 | 증가 | 감소 | 상각 | 상각누계액 | 가액 | ||||

| 화성A,B,C동 및 오산공장 |

토지 | 경기 화성 및 오산 |

11,370 | - | - | - | - | 11,370 | - |

| 건물 | 8,019 | - | - | 321 | 2,172 | 5,526 | - | ||

| 구축물 | 483 | 11 | - | 27 | 81 | 386 | - | ||

| 기계장치 | 904 | 72 | - | 75 | 809 | 92 | - | ||

| 차량운반구 | 192 | 42 | 23 | 27 | 101 | 83 | - | ||

| 비품 | 196 | - | 16 | 16 | 139 | 25 | - | ||

| 건설중인자산 |

- | - | - | - | - | - | - | ||

| 계 | 21,164 | 125 | 39 | 466 | 3,302 | 17,482 | - | ||

(3) 설비의 신설 및 매입계획

| (단위: 백만원) |

| 구 분 | 총소요 자금 | 기 지출액 | 지 출 예 정 | ||

|---|---|---|---|---|---|

| 2021년 | 2022년 | 2023년 | |||

| 토지/건물 | 144 | 4 | 140 | - | - |

| 제조시설 | - | - | - | - | - |

| 기타장비 | - | - | - | - | - |

| 계 | 144 | 4 | 140 | - | - |

5. 매출에 관한 사항

가. 매출실적(별도)

| (단위: 백만원) |

| 매출유형 | 품 목 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

|||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 제품 | 평판디스플레이 검사장비 | 10,801 | 37.80% | 48,323 | 40.79% | 18,307 | 23.82% |

| 레이저 커팅 | 3,498 | 12.24% | 43,926 | 37.07% | 29,070 | 37.83% | |

| UV 노광/경화장비 | 111 | 0.39% | 15,729 | 13.28% | 12,163 | 15.83% | |

| 2차전지 필름 검사장비 | 7,189 | 25.16% | 7,801 | 6.58% | 11,753 | 15.29% | |

| 반도체 장비 | 5,048 | 17.67% | 1,165 | 0.98% | - | - | |

| 기타 | 1,928 | 6.75% | 1,537 | 1.30% | 5,550 | 7.22% | |

| 합계 | 28,575 | 100.00% | 118,481 | 100.00% | 76,843 | 100.00% | |

| 주) 별도기준 매출액입니다. |

나. 판매 경로

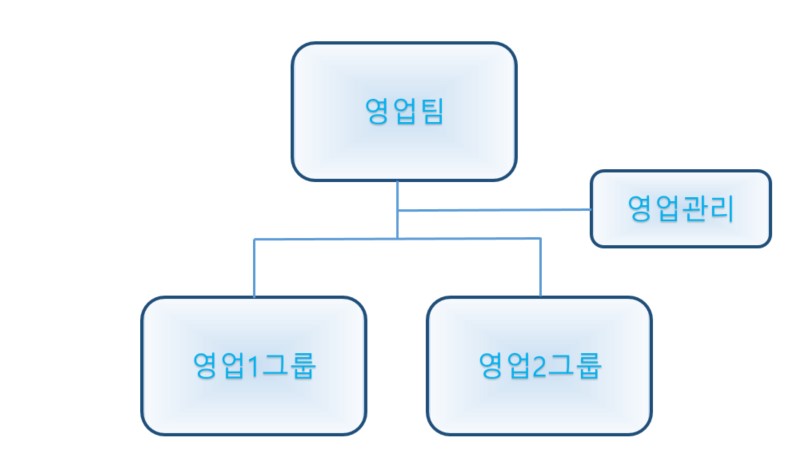

(1) 판매조직

당사는 영업력 강화와 고객의 Needs에 대하여 빠른 대응 및 의사결정을 위해 영업 조직을 2개의 그룹과 영업관리로 구분하여 운영하고 있습니다.

|

|

판매조직 |

(2) 판매경로

당사는 공급하고 있는 대부분의 품목을 고객사로부터 직접 수주 받아 제작하여 직접 납품하는 형태로 공급하고 있으며, 중국 등 해외수출의 경우 현지 에이전트를 통하여 수주 및 납품하기도 합니다.

| 매출유형 | 품목 | 구분 | 판매경로 |

|---|---|---|---|

| 제품 | 디스플레이검사장비 | 내수 | 당사 직접판매 |

| 수출 | 당사 직접판매 또는 현지 에이전시를 통한 판매 | ||

| 레이저 커팅 및 그라인더 장비 | 내수 | 당사 직접판매 | |

| UV 노광/경화장비 | 내수 | 당사 직접판매 | |

| 수출 | 당사 직접판매 | ||

| 2차전지 필름 검사장비 | 내수 | 당사 직접판매 | |

| 수출 | 당사 직접판매 | ||

| 반도체 장비 | 내수 | 당사 직접판매 | |

| 기타 | - | 당사 직접판매 |

(3) 판매전략

당사는 PDP, LCD, OLED-Rigid, OLED-Flexible 등 디스플레이 신기종 및 다양한 변화에 맞추어 장비의 기술개발을 해 왔습니다. 당사는 고객 대응력 및 결속력을 더욱 강하게 추진함과 동시에 해외 후발 디스플레이 업체에 대한 신규 개척에 전력 투구하고 있습니다. 국내 뿐만 아니라 중국, 대만, 일본의 주요 디스플레이 제조업체를 대상으로 지속적인 판매망을 넓히고 있습니다.

또한 3D와 인공지능 검사 및 분류 등 차세대 어플리케이션 개발에도 박차를 가하여 디스플레이 시장 외에 2차 전지 산업, 가공산업, 3D 산업분야 등 Vision 기술을 적용할 수 있는 어플리케이션 시장에 대한 영업을 지속적으로 확대하고 있습니다.

(4) 주요 매출처

2020년 4분기 별도 매출기준 평판디스플레이 검사장비(OLED, LCD, TSP) 분야 매출은 전체 매출액의 37.80%를 차지하고 있으며, 2차전지 및 필름 검사장비 매출이 전체 매출액의 25.16%를 차지하고 있습니다. 당사의 주요 매출처는 아래와 같습니다.

| 매출처 | A사 | B사 | C사 | D사 |

|---|---|---|---|---|

| 매출비중 | 27.20% | 17.65% | 9.98% | 5.13% |

| 주) 거래처명은 영업비밀사항으로 기재하지 않았습니다. |

6. 수주 상황

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 평판디스플레이 검사장비 등 | 2020년 12월 31일 |

2021년~ 2023년 |

- | 226,148, | - | 28,575 | - | 197,573 |

| 합 계 | - | 226,148, | - | 28,575 | - | 197,573 | ||

| 주1) 수주총액에는 이월수주액이 포함되어 있습니다. 주2) 2020년 12월 31일 기준 수주금액이며, 기납품액은 20년도 매출액(별도) 입니다. |

7. 시장위험과 위험관리

가. 위험관리

(1) 금융위험관리

1) 위험관리 정책

당사의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다.

당사의 위험관리 정책은 당사가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장 상황과 당사의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 당사는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다.

2) 신용위험

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 당사가 재무손실을 입을 위험을 의미합니다. 주로 거래처에 대한 매출채권과 투자자산에서 발생합니다.

당사의 신용위험에 대한 노출은 주로 각 고객별 특성의 영향을 받습니다. 이러한 신용위험을 관리하기 위하여 당사의 경영진은 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 당사는 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 또한, 당사는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수 대책을 보고하고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

신용위험은 현금 및 현금성자산, 각종 예금 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해, 회사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

보고기간종료일 현재 회사는 재화의 제공에 따른 매출채권, 상각후원가로 측정하는 기타 금융자산에 대해서 기대신용손실 모형을 적용하고 있습니다. 현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

3) 유동성위험

유동성위험이란 당사가 금융부채에 관련된 의무를 충족하는데 어려움을 겪게 될 위험을 의미합니다. 당사의 유동성 관리방법은 재무적으로 어려운 상황에서도 받아들일 수 없는 손실이 발생하거나, 당사의 평판에 손상을 입힐 위험 없이, 만기일에 부채를 상환할 수 있는 충분한 유동성을 유지하도록 하는 것입니다.

당사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 당사의 경영진은 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다.

회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 회사의 자금조달 계획, 약정 준수, 회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

4) 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

① 외환위험

당사의 기능통화인 원화 외의 통화로 표시되는 판매, 구매 및 차입에 대해 환위험에 노출되어 있습니다. 이러한 거래들이 표시되는 주된 통화는 USD, JPY, CNY 등입니다.

당사는 영업활동에서 발생하는 환위험의 최소화를 위하여 수출입 등의 경상거래 및 예금, 차입 등의 자금거래 시 현지통화로 거래하거나 입금 및 지출 통화를 일치시키는 것을 원칙으로 함으로써 환포지션 발생을 최대한 억제하고 있습니다. 당사의 환위험 관리 규정에서는 환위험의 정의, 측정주기, 관리주체, 관리절차, 헷지 비율 등을 정의하고 있습니다. 당사는 투기적 외환거래는 금지하고 있으며 당사의 환위험을 주기적으로 모니터링, 평가 및 관리하고 있습니다.

② 이자율위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

당사는 보고기간말 현재 변동금리부 차입금 대비 변동금리부 예금이 많아 이자율 상승 시 순이자비용이 감소합니다. 한편, 회사는 내부자금 공유 확대를 통한 외부차입 최소화, 고금리 차입금 감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 일간/주간/월간 단위의 국내외 금리동향 모니터링 실시, 대응방안 수립 및 변동금리부 조건의 단기차입금과 예금을 적절히 운영함으로써 이자율 변동에 따른 위험을 최소화하고 있습니다.

(2) 자본관리

당사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사의 자본구조는 차입금에서 현금및현금성자산 등을 차감한 순부채와 자본으로 구성되며, 당사의 경영진은 자본구조를 주기적으로 검토하고 있습니다.

당사의 당기말과 전기말, 전전기말의 부채비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 | 전전기말 |

|---|---|---|---|

| 부채 총계(A) | 168,160,407 |

117,082,014 | 139,000,835 |

| 자본 총계(B) | 170,833,071 |

173,284,389 | 163,504,893 |

| 장단기차입금(C) | 10,000 | 10,000 | 10,000 |

| 현금및현금성자산(D) | 33,272,274 | 34,667,754 | 27,771,269 |

| 단기금융상품(E) | 91,942,235 | 95,437,550 | 106,252,095 |

| 순차입금(C-D-E) | (125,204,509) | (130,095,304) | (134,013,364) |

| 부채 비율(A/B) | 98.44% | 67.57% | 85.01% |

| 순차입금비율((C-D-E)/B)(*) | - | - | - |

| (*) 순차입금이 (-)의 금액이므로 순차입금비율을 산정하지 아니하였습니다. |

| 주) 별도 재무제표 기준입니다. |

8. 파생상품거래 현황

당사는 보고서 제출일 현재 해당사항이 없습니다.

9. 경영상의 주요계약 등

당사는 보고서 제출일 현재 해당사항이 없습니다.

10. 연구개발활동

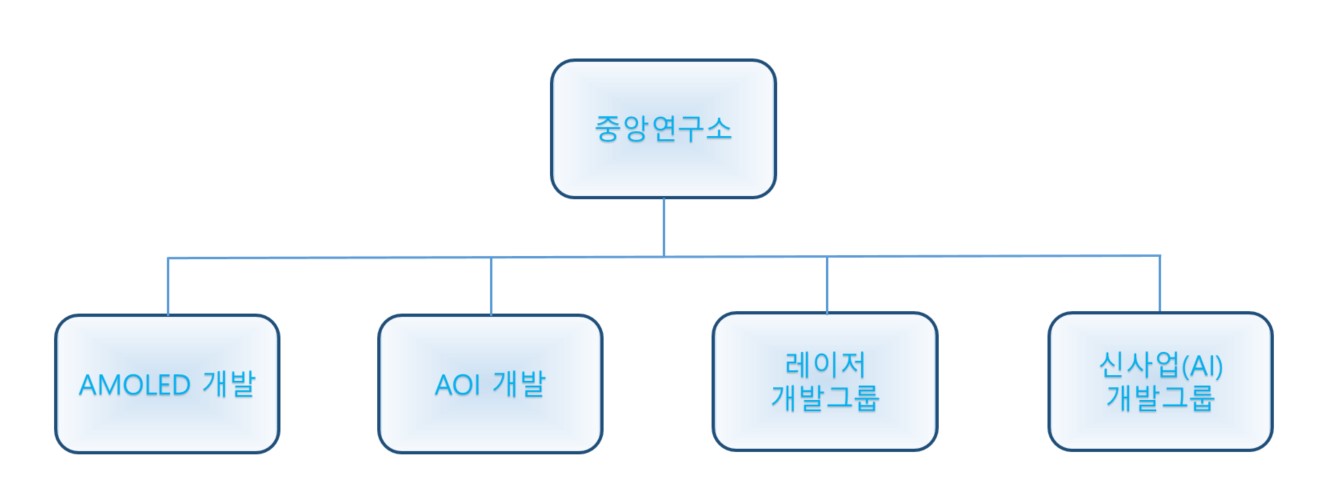

가. 연구개발조직

보고서 제출일 현재 당사는 '기반기술연구소’에서 디스플레이(OLED, LCD, FILM)를 넘어 자동차(차체, 부품), 반도체에 이르기까지 다양한 산업 분야의 R&D 활동을 담당하고 있습니다.

|

|

연구개발 조직도 |

나. 연구개발비용

| (단위: 백만원) |

| 구 분 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

|

|---|---|---|---|---|

| 자산처리 | 재공품 | - | - | - |

| 비용처리 | 제조원가 | 5,923 | 8,643 | 9,034 |

| 판관비 | - | - | - | |

| 합 계 | 5,923 | 8,643 | 9,034 | |

| (매출액 대비 비율) | 20.71% | 7.28% | 11.75% | |

| 매출액(연결) | 28,593 | 118,761 | 76,871 | |

다. 연구개발실적

|

구분 |

연구 과제명 |

연구기관 |

연구결과 및 기대효과 |

개발 기간 |

상용화 여부 |

|---|---|---|---|---|---|

|

Display 검사 설비 |

LTPS 고해상도 검사(0.8㎛) |

자체 |

- 기존 Lens 대비 MTF 향상된 광학 Lens 개발 완료 - 실시간 최적 영상 보정 AF 개발 - 자체 H/W Stage 설계 기술로 진동 억제 기술 개발 |

2016.10 ~ 2017.6 |

O |

|

MN 검사 개발 |

자체 |

- Monomer 공정 결함 검출을 위한 전용 광학계 개발 - 국내 최초로 4종류 결함 동시 검사 Solution 개발 완료 |

2015.10 ~ 2016.4 |

O | |

|

EN 검사 개발 |

자체 |

- Newton’s Ring 결함 시인을 위한 전용 광학계 및 전용 알고리즘 개발 |

2015.10 ~ 2016.4 |

O | |

|

TFE 검사 개발 |

자체 |

- TFE 막 내부, 외부 구분 광학계 개발 - 고속 3D 측정 기술 개발(WSI) |

2015.10 ~ 2016.4 |

O | |

|

ELA 검사 개발 |

자체 |

- Scan Image를 이용한 미세 PI막 도포 위치를 정밀 측정 알고리즘 개발 |

2015.10 ~ 2016.4 |

O | |

|

FEI 검사 개발 |

자체 |

- 필름 OLED 기판을 상/하부 동시 검사가 가능하도록 하는 Air floating 정밀 제어 기술 개발 |

2015.10 ~ 2016.4 |

O | |

|

on the Fly 리뷰 개발 |

자체 |

- 기존 영상 Capture 에서 정지 없이 리뷰 영상 획득 System 개발 |

2017.05 ~ 2017.11 |

O | |

|

Flexible TSP |

자체 |

- 도면(CAD)기반의 고속 Block 단위 이미지 매칭을 통한 Flexible Film(휨) 검사 알고리즘 개발. |

2017.01 ~ 2017.11 |

O | |

|

레이저 |

가공 및 검사기 |

자체 |

- Laser를 활용한 Glass 가공기술 확보 - CAD 도면 대비 가공 치수 및 불량검출 s/w 개발 |

2016 ~ 2016.12 |

O |

|

자동차 |

도장면 검사기 |

자체 |

- 자동차 표면 특성(색상, 굴곡)을 고려한 전용 광학계 개발 - 검출된 결함을 자동으로 Marking 할 수 있는 Marking System 개발 |

2014.06 ~ 2017.12 |

O |

|

하부 검사기 |

자체 |

- 자동차 하부 조립 상태 검사 System 개발(2D 고속 Matching 기술 적용) - 볼트 조립 상태, 이종 부품 검사 가능 |

2016.05 ~ 2017.3 |

O | |

|

Shoes 분야 |

Spray Line 자동 추출 및 Spray |

자체 |

- Line Laser를 이용한 3차원 영상 매칭 기술 및 신발 Spray 라인 자동 추출 s/w 개발 - Line 검출 후 자동 Spray System 개발 |

2015 |

O |

|

반도체 |

Bump 높이 측정 |

자체 |

- Confocal을 활용한 고속 3D Bump 높이 측정 기술 개발 |

2014 |

O |

|

AI |

Deep Learning 적용 |

자체 |

- Deep Learning(CNN)을 활용한 결함 분류 기능 개발 |

2015 |

O |

11. 그 밖의 투자의사결정에 필요한 사항

가. 지적재산권 현황

| [특허 출원 및 등록 현황] |

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용제품 |

주무관청 |

|---|---|---|---|---|---|---|---|

|

1 |

특허권 |

복수의 대면적 패널에 대한 균일한 UV 조사가 가능한 UV조사장치 및 이를 이용한 UV 조사방법 |

디아이티 |

2010-04-02 |

2010-11-22 |

UV노광장비 |

특허청 |

|

2 |

특허권 |

디지털 홀로그래피를 이용한 입체 측정장치 |

디아이티 |

2011-09-30 |

2012-04-16 |

3D검사장비 |

특허청 |

|

3 |

특허권 |

투명성 기재에 반사방지 효과를 부여하는 코팅조성물 및 그 코팅조성물을 사용하여 반사방지 기능을 갖는 투명성 기재의 제조방법 |

디아이티 |

2009-07-17 |

2013-10-17 |

- |

특허청 |

|

4 |

특허권 |

롱 아크 UV램프를 이용한 노광 및 경화 장치 |

디아이티 |

2008-05-29 |

2009-11-27 |

UV노광장비 |

특허청 |

|

5 |

특허권 |

에어블로윙 타입 기판 부상 및 이송 장치 |

디아이티 |

2014-02-07 |

2014-08-20 |

OLED 검사장비 |

특허청 |

|

6 |

특허권 |

차체 도장 외관 검사장치 |

디아이티 |

2013-06-27 |

2015-03-03 |

자동차 검사장비 |

특허청 |

|

7 |

특허권 |

인라인 무빙 스테이지 장치 |

디아이티 |

2015-08-20 |

2015-12-09 |

OLED 검사장비 |

특허청 |

|

8 |

특허권 |

편광판, 편광판 각도 조절장치 및 각도 측정방법 |

디아이티 |

2015-04-17 |

2016-06-09 |

필름 검사장비 |

특허청 |

|

9 |

특허권 |

FILM DEFECT INSPECTION DEVICE, DEFECT INSPECTION METHOD, AND RELEASE FILM |

디아이티 |

2011-05-12 |

2015-10-07 |

필름 검사장비 |

중국 |

|

10 |

특허권 |

FILM DEFECT INSPECTION DEVICE, DEFECT INSPECTION METHOD, AND RELEASE FILM |

2011-05-24 |

2015-11-21 |

필름 검사기 |

대만 |

|

|

11 |

특허권 |

FILM DEFECT INSPECTION DEVICE, DEFECT INSPECTION METHOD, AND RELEASE FILM |

2011-05-12 |

2016-06-03 |

필름 검사장비 |

일본 |

|

|

12 |

특허권 |

글래스 및 필름 혼용 표면검사장치 |

디아이티 |

2015-07-17 |

2016-11-11 |

OLED 검사장비 |

특허청 |

|

13 |

특허권 |

깊은 신경망 학습 방법을 이용한 제조품용 영상검사 장치 및 이를 이용한 제조품용 영상 검사 방법 |

디아이티 |

2016-05-06 |

2016-12-15 |

OLED 검사기 |

특허청 |

|

14 |

특허권 |

Inspection device for Painted Surface of Vehicle |

디아이티 |

2013-12-30 |

2017-01-17 |

자동차 검사장비 |

미국 |

|

15 |

특허권 |

구면수차를 이용한 기판절단방법 |

디아이티 |

2015-12-03 |

2017-04-28 |

레이저 커팅장비 |

특허청 |

|

16 |

특허권 |

필름의 결함 검사장치, 결함 검사방법 및 이형필름 |

디아이티 |

2012-10-19 |

2017-06-01 |

필름 검사장비 |

특허청 |

|

17 |

특허권 |

좌표계 매칭 방법 및 시스템, 이에 이용되는 시편, |

디아이티 |

2015-11-16 |

2017-11-21 |

3D검사장비 |

특허청 |

|

18 |

특허권 |

유리적층체의 홀 가공방법 및 가공장치 |

디아이티 |

2016-04-21 |

2017-11-21 |

레이저 커팅장비 |

특허청 |

|

19 |

특허권 |

라인 선택장치 및 선택방법과, 이를 이용한 시스템 |

디아이티 |

2016-08-11 |

2017-11-21 |

OLED 검사장비 |

특허청 |

|

20 |

특허권 |

기판검사장치 |

디아이티 |

2016-11-08 |

2017-11-21 |

PLP 검사장비 |

특허청 |

| 21 | 특허권 | 기판이송장치 | 디아이티 | 2016-11-08 | 2018-8-13 |

PLP 검사장비 |

특허청 |

|

22 |

특허권 | Inspection device for Painted Surface of Vehicle | 디아이티 /현대차/ 기아차 |

2013-12-12 | 2018-10-04 |

자동차 검사장비 |

독일 |

|

23 |

상표권 |

디아이티(국문) / DIT(영문) |

디아이티 |

2010-12-23 |

2011-07-13 |

- |

특허청 |

| 24 | 상표권 | 구름냥 제9,28류 | 디아이티 | 2018-05-09 | 2019-03-25 | 스마트폰용 애플리케이션, 캐릭터 인형 등 | 특허청 |

| 25 | 특허권 |

차체 도장 외관 검사장치 |

디아이티 |

2013-12-30 | 2019-08-09 |

자동차 검사장비 |

중국 |

| 26 | 특허권 | 반도체 표면처리 시스템 및 방법 | 디아이티 | 2019-05-13 | 2021-03-03 | 반도체 장비 | 특허청 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

- 제16기, 제15기, 제14기말 연결재무제표는 한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

- 제 14기(전전기)는 제·개정 기준서인 K-IFRS 1028호, 1040호, 1102호, 2122호, 1109호, 1115호에 따라 작성되었습니다.

| 디아이티 주식회사와 그 종속기업 | (단위: 백만원) |

| 구 분 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

|---|---|---|---|

| [유동자산] | 292,609 | 246,946 | 259,478 |

| 당좌자산 | 148,740 | 147,689 | 146,228 |

| 재고자산 | 143,869 | 99,257 | 113,250 |

| [비유동자산] | 45,308 | 42,711 | 42,594 |

| 투자자산 | 8,351 | 8,730 | 8,090 |

| 유형자산 | 30,354 | 31,069 | 31,285 |

| 무형자산 | 1,098 | 1,224 | 1,187 |

| 기타비유동자산 | 5,505 | 1,688 | 2,032 |

| 자산총계 | 337,917 | 289,657 | 302,072 |

| [유동부채] | 167,870 | 116,814 | 138,544 |

| [비유동부채] | 518 | 468 | 623 |

| 부채총계 | 168,388 | 117,282 | 139,167 |

| [지배기업 소유주지분] | 169,529 | 172,375 | 162,905 |

| 자본금 | 1,890 | 1,890 | 1,890 |

| 자본잉여금 | 36,643 | 36,643 | 36,642 |

| 자본조정 | (4,294) | (3,637) | (2,202) |

| 기타포괄손익누계액 | (28) | (35) | (4) |

| 이익잉여금 | 135,319 | 137,514 | 126,579 |

| [비지배지분] | - | - | - |

| 자본총계 | 169,529 | 172,375 | 162,905 |

| 구 분 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

| 매출액 | 28,593 | 118,761 | 76,871 |

| 영업이익(손실) | (1,933) | 13,162 | 5,799 |

| 법인세차감전순이익(손실) | (3,888) | 14,618 | 8,301 |

| 연결당기순이익 | 1,479 | 13,166 | 7,554 |

| 지배주주분 당기순이익 | 1,479 | 13,166 | 7,554 |

| 비지배주주분 당기순이익 | - | - | - |

| 연결주당순이익(원) | 81 | 713 | 455 |

| 연결에 포함된 회사수 | 2 | 2 | 3 |

| ※ 상기 제16기 요약재무정보는 주주총회 승인전 연결재무제표이며, 향후 정기주주총회(2021년 3월 30일 개최예정)에서 연결재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. |

나. 요약재무정보

- 제16기, 제15기, 제14기말 재무제표는 한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

- 제 14기(전전기)는 제·개정 기준서인 K-IFRS 1028호, 1040호, 1102호, 2122호, 1109호, 1115호에 따라 작성되었습니다.

| 디아이티 주식회사 | (단위: 백만원) |

| 구 분 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

|---|---|---|---|

| [유동자산] | 293,695 | 247,486 | 259,684 |

| 당좌자산 | 148,464 | 147,368 | 145,966 |

| 재고자산 | 145,231 | 100,118 | 113,718 |

| [비유동자산] | 45,298 | 42,880 | 42,822 |

| 투자자산 | 8,534 | 9,075 | 8,424 |

| 유형자산 | 30,241 | 30,893 | 31,266 |

| 무형자산 | 1,098 | 1,224 | 1,186 |

| 기타비유동자산 | 5,425 | 1,688 | 1,946 |

| 자산총계 | 338,993 | 290,366 | 302,506 |

| [유동부채] | 167,664 | 116,614 | 138,378 |

| [비유동부채] | 496 | 468 | 623 |

| 부채총계 | 168,160 | 117,082 | 139,001 |

| [자본금] | 1,890 | 1,890 | 1,890 |

| [자본잉여금] | 36,643 | 36,643 | 36,643 |

| [자본조정] | (4,294) | (3,637) | (2,202) |

| [기타포괄손익누계액] | - | - | - |

| [이익잉여금] | 136,594 | 138,388 | 127,174 |

| 자본총계 | 170,833 | 173,284 | 163,505 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

| 매출액 | 28,575 | 118,481 | 76,843 |

| 영업이익(손실) | (1,402) | 13,476 | 6,316 |

| 법인세차감전순이익(손실) | (3,492) | 14,895 | 8,811 |

| 당기순이익 | 1,881 | 13,444 | 8,068 |

| 주당순이익(원) | 103 | 728 | 486 |

| ※ 상기 제16기 요약재무정보는 주주총회 승인전 별도재무제표이며, 향후 정기주주총회(2021년 3월 30일 개최예정)에서 별도재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. |

2. 연결재무제표

|

연결 재무상태표 |

|

제 16 기 2020.12.31 현재 |

|

제 15 기 2019.12.31 현재 |

|

제 14 기 2018.12.31 현재 |

|

(단위 : 원) |

|

제 16 기 |

제 15 기 |

제 14 기 |

|

|---|---|---|---|

|

자산 |

|||

|

Ⅰ.유동자산 |

292,608,720,078 |

246,946,372,734 |

259,478,449,421 |

|

(1)현금및현금성자산 |

33,489,476,039 |

34,903,924,286 |

27,912,640,285 |

|

(2)단기금융상품 |

91,942,234,763 |

95,437,549,866 |

106,252,095,212 |

|

(3)매출채권 |

11,743,900,472 |

8,616,585,881 |

3,703,647,757 |

|

(4)재고자산 |

143,868,828,986 |

99,257,368,843 |

113,249,990,490 |

|

(5)당기법인세자산 |

2,436,147,451 |

||

|

(6)기타유동금융자산 |

1,140,034,402 |

1,995,996,496 |

2,224,992,491 |

|

(7)기타유동자산 |

7,988,097,965 |

6,734,947,362 |

6,135,083,186 |

|

Ⅱ.비유동자산 |

45,308,094,842 |

42,711,034,504 |

42,593,541,444 |

|

(1)장기금융상품 |

2,000,000 |

2,000,000 |

2,000,000 |

|

(2)유형자산 |

30,008,672,317 |

30,631,271,421 |

31,285,481,207 |

|

(3)사용권자산 |

344,969,922 |

437,242,423 |

|

|

(4)투자부동산 |

7,878,888,739 |

7,960,389,414 |

8,087,645,747 |

|

(5)무형자산 |

1,097,854,932 |

1,223,511,817 |

1,186,269,473 |

|

(6)관계기업에 대한 투자자산 |

470,349,349 |

768,947,673 |

|

|

(7)이연법인세자산 |

5,270,125,234 |

1,615,577,326 |

1,673,686,925 |

|

(8)기타비유동금융자산 |

154,794,430 |

72,094,430 |

272,094,430 |

|

(9)기타비유동자산 |

80,439,919 |

86,363,662 |

|

|

자산총계 |

337,916,814,920 |

289,657,407,238 |

302,071,990,865 |

|

부채 |

|||

|

Ⅰ.유동부채 |

167,869,512,063 |

116,814,215,382 |

138,544,404,640 |

|

(1)매입채무 |

5,363,442,980 |

4,836,833,950 |

14,446,643,617 |

|

(2)차입금 |

10,000,000 |

10,000,000 |

10,000,000 |

|

(3)법인세부채 |

411,957 |

1,079,117,100 |

105,929,808 |

|

(4)계약부채 |

155,419,359,697 |

100,655,026,356 |

116,236,152,152 |

|

(5)기타유동금융부채 |

5,895,517,534 |

8,207,049,536 |

6,328,679,489 |

|

(6)유동리스부채 |

237,288,334 |

271,375,598 |

|

|

(7)기타유동부채 |

845,764,390 |

964,544,871 |

930,018,354 |

|

(8)기타충당부채 |

97,727,171 |

790,267,971 |

486,981,220 |

|

Ⅱ.비유동부채 |

518,406,491 |

467,967,259 |

622,856,704 |

|

(1)기타비유동금융부채 |

115,000,000 |

140,000,000 |

443,200,000 |

|

(2)비유동리스부채 |

109,518,244 |

52,202,608 |

|

|

(3)기타비유동부채 |

293,888,247 |

275,764,651 |

179,656,704 |

|

부채총계 |

168,387,918,554 |

117,282,182,641 |

139,167,261,344 |

|

자본 |

|||

|

Ⅰ.지배기업의 소유주에게 귀속되는 자본 |

169,528,896,366 |

172,375,224,597 |

162,904,729,521 |

|

(1)자본금 |

1,890,000,000 |

1,890,000,000 |

1,890,000,000 |

|

(2)주식발행초과금 |

36,642,848,540 |

36,642,848,540 |

36,642,848,540 |

|

(3)자본조정 |

(4,294,190,758) |

(3,636,984,099) |

(2,202,257,490) |

|

(4)기타포괄손익누계액 |

(28,467,749) |

(34,958,604) |

(4,870,278) |

|

(5)이익잉여금(결손금) |

135,318,706,333 |

137,514,318,760 |

126,579,008,749 |

|

Ⅱ.비지배지분 |

|||

|

자본총계 |

169,528,896,366 |

172,375,224,597 |

162,904,729,521 |

|

자본과부채총계 |

337,916,814,920 |

289,657,407,238 |

302,071,990,865 |

|

연결 포괄손익계산서 |

|

제 16 기 2020.01.01 부터 2020.12.31 까지 |

|

제 15 기 2019.01.01 부터 2019.12.31 까지 |

|

제 14 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 16 기 |

제 15 기 |

제 14 기 |

|

|---|---|---|---|

|

Ⅰ.매출액 |

28,592,794,948 |

118,760,646,916 |

76,871,054,623 |

|

Ⅱ.매출원가 |

24,033,445,331 |

96,326,720,770 |

62,235,546,834 |

|

Ⅲ.매출총이익 |

4,559,349,617 |

22,433,926,146 |

14,635,507,789 |

|

Ⅳ.판매비와관리비 |

6,492,787,327 |

9,271,830,937 |

8,836,665,134 |

|

Ⅴ.영업이익(손실) |

(1,933,437,710) |

13,162,095,209 |

5,798,842,655 |

|

Ⅵ.기타이익 |

1,052,194,610 |

1,333,029,250 |

1,078,002,889 |

|

Ⅶ.기타비용 |

31,389,102 |

15,540,880 |

43,838,974 |

|

Ⅷ.지분법 손실 |

311,402,073 |

43,918,234 |

|

|

Ⅸ.금융수익 |

3,561,632,772 |

3,443,697,533 |

3,262,480,258 |

|

Ⅹ.금융원가 |

6,225,992,044 |

3,261,027,421 |

1,794,045,210 |

|

XI.법인세비용차감전순이익(손실) |

(3,888,393,547) |

14,618,335,457 |

8,301,441,618 |

|

XⅡ.법인세비용 |

(5,367,741,920) |

1,452,768,806 |

747,563,620 |

|

XⅢ.당기순이익(손실) |

1,479,348,373 |

13,165,566,651 |

7,553,877,998 |

|

XIV.기타포괄손익 |

6,490,855 |

(30,088,326) |

11,754,870 |

|

(1)당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

6,490,855 |

(30,088,326) |

11,754,870 |

|

1.해외사업장환산외환차이(세후기타포괄손익) |

(6,312,894) |

3,030,767 |

11,754,870 |

|

2.관계기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

12,803,749 |

(33,119,093) |

|

|

XV.총포괄손익 |

1,485,839,228 |

13,135,478,325 |

7,565,632,868 |

|

XVI.당기순이익(손실)의 귀속 |

|||

|

(1)지배기업의 소유주에게 귀속되는 당기순이익(손실) |

1,479,348,373 |

13,165,566,651 |

7,553,877,998 |

|

(2)비지배지분에 귀속되는 당기순이익(손실) |

|||

|

XVII.총 포괄손익의 귀속 |

|||

|

(1)총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

1,485,839,228 |

13,135,478,325 |

7,565,632,868 |

|

(2)총 포괄손익, 비지배지분 |

|||

|

XVIII.주당이익 |

|||

|

(1)기본주당이익(손실) (단위 : 원) |

81 |

713 |

455 |

|

(2)희석주당이익(손실) (단위 : 원) |

81 |

713 |

455 |

|

연결 자본변동표 |

|

제 16 기 2020.01.01 부터 2020.12.31 까지 |

|

제 15 기 2019.01.01 부터 2019.12.31 까지 |

|

제 14 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

||

|

2018.01.01 (Ⅰ.기초자본) |

1,514,250,000 |

24,758,140 |

(16,625,148) |

120,993,239,370 |

122,515,622,362 |

122,515,622,362 |

|

|

Ⅱ.회계정책변경에 따른 증가(감소) |

(453,858,619) |

(453,858,619) |

(453,858,619) |

||||

|

Ⅲ.주식발행 |

375,750,000 |

36,618,090,400 |

36,993,840,400 |

36,993,840,400 |

|||

|

Ⅳ.자기주식의 취득 |

(2,202,257,490) |

(2,202,257,490) |

(2,202,257,490) |

||||

|

Ⅴ.주식매입선택권 |

|||||||

|

Ⅵ.배당금의 지급 |

(1,514,250,000) |

(1,514,250,000) |

(1,514,250,000) |

||||

|

Ⅶ.해외사업장환산외환차익 |

11,754,870 |

11,754,870 |

11,754,870 |

||||

|

Ⅷ.관계기업의 기타포괄손익에 대한 지분 |

|||||||

|

Ⅸ.당기순이익(손실) |

7,553,877,998 |

7,553,877,998 |

7,553,877,998 |

||||

|

2018.12.31 (Ⅹ.기말자본) |

1,890,000,000 |

36,642,848,540 |

(2,202,257,490) |

(4,870,278) |

126,579,008,749 |

162,904,729,521 |

162,904,729,521 |

|

2019.01.01 (Ⅰ.기초자본) |

1,890,000,000 |

36,642,848,540 |

(2,202,257,490) |

(4,870,278) |

126,579,008,749 |

162,904,729,521 |

162,904,729,521 |

|

Ⅱ.회계정책변경에 따른 증가(감소) |

|||||||

|

Ⅲ.주식발행 |

|||||||

|

Ⅳ.자기주식의 취득 |

(1,698,259,810) |

(1,698,259,810) |

(1,698,259,810) |

||||

|

Ⅴ.주식매입선택권 |

263,533,201 |

263,533,201 |

263,533,201 |

||||

|

Ⅵ.배당금의 지급 |

(2,230,256,640) |

(2,230,256,640) |

(2,230,256,640) |

||||

|

Ⅶ.해외사업장환산외환차익 |

3,030,767 |

3,030,767 |

3,030,767 |

||||

|

Ⅷ.관계기업의 기타포괄손익에 대한 지분 |

(33,119,093) |

(33,119,093) |

(33,119,093) |

||||

|

Ⅸ.당기순이익(손실) |

13,165,566,651 |

13,165,566,651 |

13,165,566,651 |

||||

|

2019.12.31 (Ⅹ.기말자본) |

1,890,000,000 |

36,642,848,540 |

(3,636,984,099) |

(34,958,604) |

137,514,318,760 |

172,375,224,597 |

172,375,224,597 |

|

2020.01.01 (Ⅰ.기초자본) |

1,890,000,000 |

36,642,848,540 |

(3,636,984,099) |

(34,958,604) |

137,514,318,760 |

172,375,224,597 |

172,375,224,597 |

|

Ⅱ.회계정책변경에 따른 증가(감소) |

|||||||

|

Ⅲ.주식발행 |

|||||||

|

Ⅳ.자기주식의 취득 |

(979,792,450) |

(979,792,450) |

(979,792,450) |

||||

|

Ⅴ.주식매입선택권 |

322,585,791 |

322,585,791 |

322,585,791 |

||||

|

Ⅵ.배당금의 지급 |

(3,674,960,800) |

(3,674,960,800) |

(3,674,960,800) |

||||

|

Ⅶ.해외사업장환산외환차익 |

(6,312,894) |

(6,312,894) |

(6,312,894) |

||||

|

Ⅷ.관계기업의 기타포괄손익에 대한 지분 |

12,803,749 |

12,803,749 |

12,803,749 |

||||

|

Ⅸ.당기순이익(손실) |

1,479,348,373 |

1,479,348,373 |

1,479,348,373 |

||||

|

2020.12.31 (Ⅹ.기말자본) |

1,890,000,000 |

36,642,848,540 |

(4,294,190,758) |

(28,467,749) |

135,318,706,333 |

169,528,896,366 |

169,528,896,366 |

|

연결 현금흐름표 |

|

제 16 기 2020.01.01 부터 2020.12.31 까지 |

|

제 15 기 2019.01.01 부터 2019.12.31 까지 |

|

제 14 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 16 기 |

제 15 기 |

제 14 기 |

|

|---|---|---|---|

|

Ⅰ.영업활동현금흐름 |

1,445,343,589 |

2,503,154,233 |

12,087,180,628 |

|

(1)영업에서 창출된 현금흐름 |

1,211,744,757 |

312,927,049 |

12,397,502,568 |

|

(2)이자지급 |

(9,539,804) |

(19,889,081) |

(225,366) |

|

(3)이자수취 |

1,726,060,347 |

2,047,979,129 |

1,375,287,468 |

|

(4)법인세납부(환급) |

(1,482,921,711) |

162,137,136 |

(1,685,384,042) |

|

Ⅱ.투자활동현금흐름 |

3,608,341,969 |

9,689,337,103 |

(50,728,493,712) |

|

(1)단기금융상품의 순증감 |

3,495,315,103 |

10,814,545,346 |

(45,343,817,543) |

|

(2)유형자산의 처분 |

126,363,634 |

8,454,545 |

34,999,999 |

|

(3)임차보증금의 감소 |

317,460,468 |

90,466,576 |

|

|

(4)관계회사 주식의 취득 |

(845,985,000) |

||

|

(5)유형자산의 취득 |

(243,781,963) |

(221,391,088) |

(5,209,960,455) |

|

(6)무형자산의 취득 |

(45,100,000) |

(138,578,550) |

(65,091,082) |

|

(7)임차보증금의 증가 |

(41,915,273) |

(18,174,726) |

(144,624,631) |

|

Ⅲ.재무활동현금흐름 |

(5,099,140,203) |

(4,769,050,930) |

33,277,332,910 |

|

(1)주식의 발행 |

36,993,840,400 |

||

|

(2)임대보증금의 증가 |

115,000,000 |

80,000,000 |

100,000,000 |

|

(3)자기주식의 취득 |

(979,792,450) |

(1,698,259,810) |

(2,202,257,490) |

|

(4)임대보증금의 감소 |

(79,201,000) |

(100,000,000) |

(100,000,000) |

|

(5)배당금지급 |

(3,674,960,800) |

(2,230,256,640) |

(1,514,250,000) |

|

(6)리스부채의 상환 |

(480,185,953) |

(820,534,480) |

|

|

Ⅳ.환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(45,454,645) |

7,423,440,406 |

(5,363,980,174) |

|

Ⅴ.환율변동효과 |

(1,368,993,602) |

(432,156,405) |

29,879,877 |

|

Ⅵ.현금및현금성자산의순증가(감소) |

(1,414,448,247) |

6,991,284,001 |

(5,334,100,297) |

|

Ⅶ.기초현금및현금성자산 |

34,903,924,286 |

27,912,640,285 |

33,246,740,582 |

|

Ⅷ.기말현금및현금성자산 |

33,489,476,039 |

34,903,924,286 |

27,912,640,285 |

| ※ 상기 제16기 연결재무제표는 주주총회 승인전 연결재무제표이며, 향후 정기주주총회(2021년 3월 30일 개최예정)에서 연결재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. |

3. 연결재무제표 주석

| 당 기 : 2020년 12월 31일 현재 |

| 전 기 : 2019년 12월 31일 현재 |

| 디아이티 주식회사와 그 종속회사 |

1. 일반 사항

디아이티 주식회사(이하'지배기업')와 종속기업(이하 회사와 종속기업을 합하여 '연결회사')는 2005년 10월에 설립되었으며 회사의 본점소재지는 경기도 화성시 정남면 가장로 355-50이고 평판디스플레이제조용 기계제조업을 주된 사업목적으로 하고 있습니다.

연결회사의 설립시 자본금은 500백만원이었으나 수차의 증자를 거쳐 당기말 현재 자본금은 1,890백만원, 회사의 대표이사는 박종철이고, 최대주주는 박종철이며 최대주주의 보유지분율은 26.35%입니다.

당기말 현재 연결회사의 주주의 현황은 다음과 같습니다.

| 주요주주 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 박종철 | 4,980,000 | 26.35% |

| 이규주 | 1,882,500 | 9.96% |

| 전정우 | 1,875,000 | 9.92% |

| 기타 | 10,162,500 | 53.77% |

| 합계 | 18,900,000 | 100.00% |

1.1 종속기업 현황

당기말 및 전기말 현재 회사의 연결대상 종속기업 현황은 다음과 같습니다.

|

종속기업 |

소재지 |

당기말 지배지분율 |

전기말 지배지분율 |

결산월 |

업종 |

|---|---|---|---|---|---|

| DIT PRECISION EQUIPMENT(SHANGHAI) CO., LTD. | 중국 | 100.00% | 100.00% | 12월 | 중국내 장비 유지보수 |

| DIT PRECISION EQUIPMENT(CHENGDU) CO., LTD. | 중국 | 100.00% | 100.00% | 12월 | 중국내 장비 유지보수 |

1.2 연결대상 범위의 변동

당기말 현재 해당사항 없습니다.

1.3 주요 종속기업의 요약 재무정보

당기말 및 전기말 현재 중요한 연결대상 종속기업의 요약재무현황은 다음과 같습니다.

- 당기말

| (단위 : 천원) |

|

기업명 |

자산 |

부채 |

자본 |

매출 |

당기순손익 |

총포괄손익 |

|---|---|---|---|---|---|---|

| DIT PRECISION EQUIPMENT(SHANGHAI) CO., LTD. | 76,248 | - | 76,248 | 580,111 | (86,778) | (82,818) |

| DIT PRECISION EQUIPMENT(CHENGDU) CO., LTD. | 392,589 | 227,512 | 165,077 | 2,474,759 | 26,909 | 28,215 |

- 전기말

| (단위 : 천원) |

|

기업명 |

자산 |

부채 |

자본 |

매출 |

당기순손익 |

총포괄손익 |

|---|---|---|---|---|---|---|

| DIT PRECISION EQUIPMENT(SHANGHAI) CO., LTD. | 236,845 | 77,779 | 159,066 | 2,488,687 | 74,177 | 75,370 |

| DIT PRECISION EQUIPMENT(CHENGDU) CO., LTD. | 259,252 | 122,390 | 136,863 | 1,931,821 | 17,615 | 19,453 |

2. 중요한 회계정책

다음은 재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성기준

연결회사의 연결재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성됐습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - | 특정 금융자산과 금융부채(파생상품 포함) |

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2020년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시', 제1008호 '회계정책, 회계추정의 변경 및 오류' 개정 - 중요성의 정의

중요성의 정의를 명확히 하였습니다. 정보를 누락하거나 잘못 기재하거나 불분명하게 하여 주요 이용자의 의사결정에 영향을 줄 것으로 합리적으로 예상할 수 있다면 그 정보는 중요합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1103호 '사업결합' 개정 - 사업의 정의

사업의 정의를 충족하기 위해서는 산출물의 창출에 유의적으로 기여하는 투입물과 실질적인 과정이 반드시 포함되어야 하며, 산출물에서 원가 감소에 따른 경제적 효익은 제외하였습니다. 또한, 취득한 총자산의 대부분의 공정가치가 식별가능한 단일 자산 또는 비슷한 자산의 집합에 집중되어 있는 경우에는 사업의 취득이 아니라고 간주할 수 있는 선택적 집중테스트가 추가되었습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시' 개정 - 이자율지표 개혁

이자율지표 개혁으로 인한 불확실성이 존재하는 동안 위험회피회계 적용과 관련하여 예외규정을 추가하였습니다. 예외규정에서는 예상현금흐름의 발생가능성이 매우 높은지, 위험회피대상항목과 위험회피수단 사이의 경제적 관계가 있는지, 양자간에 높은 위험회피효과가 있는지를 평가할 때, 위험회피대상항목과 위험회피수단이 준거로 하고 있는 이자율지표는 이자율지표 개혁의 영향으로 바뀌지 않는다고 가정합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

2.2.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제 1116호 '리스' 개정 - 코로나19 (COVID-19) 관련 임차료 면제ㆍ할인ㆍ유예에 대한 실무적 간편법

실무적 간편법으로, 리스이용자는 코로나19의 직접적인 결과로 발생한 임차료 할인 등(rent concession)이 리스변경에 해당하는지 평가하지 않을 수 있으며, 이로 인해 당기손익으로 인식된 금액을 공시해야 합니다. 동 개정사항은 2020년 6월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(2) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제 1104호 ‘보험계약’ 및 제 1116호 ‘리스’ 개정 - 이자율지표 개혁

이자율지표 개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표 대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표 대체가 발생한 경우에도 중단 없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 동 개정사항은 2021년 1월 1일 이후에 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(3) 기업회계기준서 제1103호 ‘사업결합’ 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 ‘충당부채, 우발부채 및 우발자산’ 및 해석서제2121호 ‘부담금’의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 기업회계기준서 제1016호 ‘유형자산’ 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(5) 기업회계기준서 제1037호 ‘충당부채, 우발부채 및 우발자산’ 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(6) 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초 채택’: 최초채택기업인 종속기업

·기업회계기준서 제1109호 ‘금융상품’: 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1116호 ‘리스’: 리스 인센티브

·기업회계기준서 제1041호 ‘농립어업’: 공정가치 측정

(7) 기업회계기준서 제1001호 ‘재무제표 표시’ 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

2.3 연결

연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 회사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 회사가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점부터 연결재무제표에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결회사가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다

(2) 관계기업

관계기업은 연결회사가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결회사의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결회사의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결회사에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결회사는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결회사가 적용하는회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

(3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

2.4 외화환산

(1) 기능통화와 표시통화

연결회사는 연결회사 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이뤄지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시돼있습니다.

(2) 외화거래와 보고기간 말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다. 다만, 조건을 충족하는 현금흐름위험회피나 순투자의 위험회피의 효과적인 부분과 관련되거나 보고기업의 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 손익은 기타포괄손익으로 인식합니다.

차입금과 관련된 외환차이는 손익계산서에 금융원가로 표시되며, 다른 외환차이는 기타수익 또는 기타비용에 표시됩니다.

비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익-공정가치 측정 지분상품으로부터 발생하는 외환차이는 당기손익으로, 기타포괄손익-공정가치 측정 지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다

2.5 금융자산

(1) 분류

연결회사는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

연결회사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결회사는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 ‘금융수익’에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '기타수익’ 또는 ‘기타비용'으로 표시하고 손상차손은 '기타비용'으로 표시합니다.

(다) 당기손익-공정가치측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '기타수익’ 또는 ‘기타비용'으로 표시합니다.

② 지분상품

연결회사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결회사가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '기타수익 또는 기타비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(3) 손상

연결회사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권 및 리스채권에 대해 연결회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다. (연결회사가 신용위험이 유의적으로 증가하였는지를 결정하는 방법은 주석 4.1.2 참조)

(4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

연결회사가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한 금융자산의 소유에 따른 위험과 보상의 대부분을 연결회사가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류하고 있습니다.

(5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

2.6 파생상품

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재 측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품의 공정가치변동은 거래의 성격에 따라 '기타영업외수익(비용)' 또는 '금융수익(비용)'으로 손익계산서에 인식됩니다.

2.7 매출채권

매출채권은 공정가치로 인식할 때에 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다. (연결회사의 매출채권 회계처리에 대한 추가적인 사항은 주석9, 손상에 대한 회계정책은 주석 5.2 참조)

2.8 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시되고, 재고자산의 원가는 개별법에 따라 결정됩니다.

2.9 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

|

과 목 |

추정 내용연수 |

|---|---|

|

건물 |

20~40년 |

|

구축물 |

20년 |

|

기계장치 |

10년 |

|

차량운반구 |

5년 |

|

비품 |

5년 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

2.10 정부보조금