|

|

제58기_확인서 |

사 업 보 고 서

(제 58 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 3월 19일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 시그네틱스(주) |

| 대 표 이 사 : | 김 재 흥 |

| 본 점 소 재 지 : | 경기도 파주시 탄현면 평화로 711 |

| (전 화) 031-940-7400 | |

| (홈페이지) http://www.signetics.com | |

| 작 성 책 임 자 : | (직 책) 이 사 (성 명) 김 일 배 |

| (전 화) 031-940-7400 | |

【 대표이사 등의 확인 】

|

|

제58기_확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| SIGNETICS HIGH TECHNOLOGY USA INC |

2015.06.01 |

4677 Old Ironsides Drive Suite 380 Santa Clara, CA95054 |

경영 컨설팅 | 65 | 의결권의 과반수 이상 소유 (100%) |

해당없음 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

가. 회사의 개요

| 구분 | 내용 |

| (1) 회사의 명칭 | -시그네틱스(주)/Signetics Corporation |

| (2) 설립일자 | -1966년 9월 12일 설립 -2010년 11월 26일 한국거래소(코스닥시장)에 상장 |

| (3) 본사주소 전화번호 홈페이지 주소 |

- 경기도 파주시 탄현면 평화로 711 - 031-940-7400 - http://www.signetics.com |

| (4)중소기업 해당 여부 | - 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다. |

| (5) 주요사업의 내용 | - 반도체 패키징 - 자세한 사항은 동 보고서의 'Ⅱ.사업의 내용'을 참조하시기 바랍니다. |

| (6) 계열회사에 관한 사항 | - 기업집단의 명칭 : 영풍그룹 보고서 작성 기준일 현재 국내 총 24개사 [상장(협회등록)6개사, 비상장사 18개사], 해외 총 21개사의 계열회사를 보유하고 있습니다. - 자세한 사항은 동 보고서의' Ⅸ. 계열회사 등에 관한 사항' 참조하시기 바랍니다. |

| (7) 신용평가에 관한 사항 | - 해당사항 없습니다. |

나. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2010년 11월 26일 | - | - |

2. 회사의 연혁

가. 본점 소재지 및 그 변경

- 경기도 파주시 탄현면 평화로 711이며, 최근 5개 사업연도 중 본점소재지의 변경은 없습니다.

나. 경영진의 중요한 변동

| 일 자 | 변 동 내 역 |

| 2014.03 | 대표이사 하후목 신임 |

| 2014.06 | 사외이사 정연호 사임 |

| 2014.12 | 대표이사 하후목/장세욱 각자대표 |

| 2014.12 | 대표이사 하후목 사임 |

| 2015.03 | 대표이사 백동원 신임 |

| 사외이사 심일선 신임 | |

| 2016.03 | 사외이사 Neil Yoohoon Kim 신임 |

| 2018.03 | 대표이사 김재흥 신임 |

| 사내이사 성혁창 신임 |

- 2021년 3월 29일로 예정된 제58기 정기주총을 통하여 이사 구성 및 선임될 내역은 아래와 같습니다. 향후 정기주주총회에서 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

| (보고서 제출일 현재) | |||

| 구 분 | 성 명 | 선 임 일 | 비 고 |

| 사내이사 | 백동원 | 2021년 3월 29일 예정 | 신임 |

| 송영희 | 2021년 3월 29일 예정 | 신임 | |

| 김일배 | 2021년 3월 29일 예정 | 신임 | |

| 사외이사 | 신정수 | 2021년 3월 29일 예정 | 신임 |

다. 최대주주의 변동

2020년 12월 전 최대주주인 (주)영풍이 계열회사인 (주)테라닉스로 보유주식을 처분함에 따라 최대주주가 (주)테라닉스로 변경.

라. 상호의 변경

- 공시 대상기간(최근 5사업연도) 내 해당사항 없음.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

1998년 12월 기업개선약정체결(Work-Out) : 거평그룹 부도로 인한 채권단과의 기업회생절차

1999년 3월 대주주 무상감자후 최대채권자인 산업은행이 제1대주주로 변경

2000년 4월 ㈜영풍이 산업은행으로부터 공개매각을 통한 지분인수로 제1대 주주로 변경

2000년 5월 유상증자 200억 최대주주 ㈜영풍이 증자로 자본금 증가

2001년 12월 유상증자 40억원 최대주주 경영정상화를 위한 증자

2002년 1월 유상증자 40억원 최대주주 경영정상화를 위한 증자

2003년 1월 화의개시신청 : 2001년 이후 반도체경기 악화와 기업개선약정에 따른 과도한 차입금 상환 도래

2003년 1월 회사재산보전처분 결정

2003년 2월 화의개시결정

2003년 5월 유상증자100억원(화의조건에 따른 대주주 책임 이행)

2003년 6월 화의인가결정

2006년 8월 유상증자 30억원(화의조건에 따른 대주주 책임 이행)

2007년 10월 화의보고의무 면제(화의조기졸업)

바. 회사의 업종 또는 주된 사업의 변화

회사는 1966년 설립되어 반도체 패키지 및 테스트 전문업체로 자리매김 하였습니다.동사는 다양한 종류의 제품을 생산하는 종합 반도체 패키지 회사로서, 주요 생산 품목은 아래와 같습니다. 자세한 내용은 「Ⅱ. 사업의 내용」을 참조하시기 바랍니다

1) Flip Chip Package 제품

|

|

FCBGA |

2) Laminate Package 제품

|

|

FBGA |

3) Lead Frame Package 제품

|

|

VQ(D)FN |

4) LGA 제품

|

|

LGA |

3. 자본금 변동사항

가. 증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| - | - | - | - | - | - | - |

- 공시 대상기간(최근 5사업연도) 내 해당사항 없음.

나. 미상환 전환사채, 미상환 신주인수권부사채, 미상환 전환형 조건부자본증권 등 발행현황

- 공시 대상기간(최근 5사업연도) 내 해당사항 없음.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,500,000,000 | 375,000,000 | 1,875,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 91,317,395 | 12,900,000 | 104,217,395 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 5,589,076 | 12,900,000 | 18,489,076 | - | |

| 1. 감자 | 5,589,076 | 500,000 | 6,089,076 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | 12,400,000 | 12,400,000 | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 85,728,319 | - | 85,728,319 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 85,728,319 | - | 85,728,319 | - | |

나. 자기주식 취득 및 처분 현황

- 당기말 현재 당사가 보유중인 자기주식이 없습니다.

다. 종류주식 발행현황

- 해당사항 없음.

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 85,728,319 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | - | - |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 85,728,319 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

가. 배당과 관련한 정관규정

(1) 이익배당(정관 제49조)

① 이익의 배당은 금전과 주식으로 할 수 있다.

② 이익의 배당은 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 주식으로도 할 수 있다.

③ 제 1항의 배당은 매결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다.

(2) 배당금지급청구권의 소멸시효(정관 제50조)

① 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다.

② 제 1항의 시효의 완성으로 인한 배당금은 이 회사에 귀속한다.

나. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제58기 | 제57기 | 제56기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | -37,335 | -22,949 | -6,230 | |

| (별도)당기순이익(백만원) | -37,360 | -22,876 | -6,249 | |

| (연결)주당순이익(원) | -436 | -267 | -73 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주식배당수익률(%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금(원) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 주식배당(주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

나. 과거배당이력

- 공시 대상기간(최근 5사업연도) 내 해당사항 없음.

7. 정관에 관한 사항

본 사업보고서에 첨부된 정관의 최근 개정일은 2019년 3월 25일이며, 제 58기 정기주주총회(2021년 3월 29일 개최예정) 안건 중 정관 변경 안건이 포함될 예정입니다.

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 25일 | 제 56기 정기주주총회 | - 주식 등의 전자등록이 의무에에 따른 주권의 종류 삭제 및 관련근거 신설 - 주식사무처리 변경내용 반영 - 전자등록될 경우 명의개서 대리인에게 주주등의 제반정보를 신고할 필요가 없으므로 관련 내용 삭제 - 대표이사 유고시 주주총회 의장 지정 원칙 변경 - 대표이사 유고시 직무대행 순서를 탄력적으로 운용할 수 있도록 이사회에서 정하도록 하는 규정 신설 - 사외이사의 사임,사망등으로 결원시 상법상 예외 규정을 적용받을 수 있도록 문구 조정 - 이사회를 소집권자를 특정하기 보다는 법에 따라 유연하게 운용할 수 있도록 수정 - 이사회 의장 선임방법을 신설 - 외부감사인의 선정권 변경 내용을 반영 |

『주식ㆍ사채 등의 전자등록에 관한 법률』 시행 및 『주식회사 등의 외부감사에 관한 법률』개정 등에 따른 변경사항 반영 |

| 2021년 03월 29일 | 제58기 정기주주총회 (개최예정) |

- 전자적으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사의 선임을 결의할수 있도록 반영 |

『상법』 개정 등에 따른 변경사항 반영 |

II. 사업의 내용

1. 사업의 내용

가. 사업의 개요

(1) 산업의 특성

반도체산업은 파급효과가 매우 큰 산업으로 전자산업, 정보통신산업, 자동차산업, 항공우주산업, 바이오산업등 첨단산업에 걸쳐있는 고부가가치 산업으로 국가경쟁력 향상에 지대한 영향을 주는 기반산업으로 이른바 "산업의 쌀" 또는 "경제의 인프라"로비유되는 부가가치가 높은 산업으로 우리나라 반도체산업은 인적 자본보다는 생산설비확충 등 물적 자본투자에 크게 의존하는 메모리 반도체 분야에 편중되어 있습니다.

최근 반도체산업은 양산능력을 중요시하는 생산기반 중심산업에서 지식기반 중심산업으로 전환되는 가운데 기술경쟁력을 중심으로 업계의 재편이 활발하게 전개되고 있습니다. 반도체산업은 21세기에도 디지털화와 네트워킹화로 요약되는 고도정보화사회로의 진전에 따라 새로운 기술과 수요를 창출함으로써 한국의 선진국 진입을 주도하는 선도적 역할을 수행할 국가 핵심전략 산업입니다.

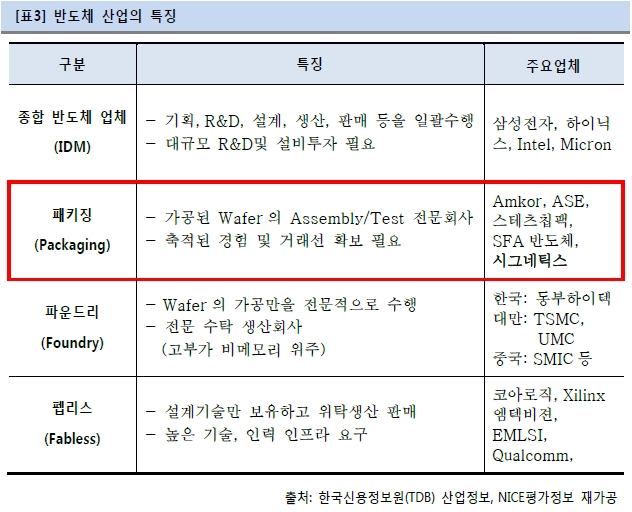

반도체산업은 크게 반도체 소자제조업, 반도체장비 및 원ㆍ부자재 제조업등을 모두 포함하며 반도체산업의 인프라를 구성하는 기초ㆍ기반기술, 지식산업으로 구분할 수있습니다. 좁은 의미의 반도체산업은 설계, 웨이퍼가공, 조립 및 테스트 사업부문으로 나눌 수 있습니다.

|

|

반도체 산업의 특징 |

또한, 반도체는 용도에 따라 정보 기억·저장을 위한 메모리 반도체와 연산·논리 작업 등을 위한 비메모리 반도체로 구분하며 메모리 반도체는 D램과 낸드플래시, 비메모리 반도체는 마이크로 컴포넌트 및 센서류가 대표 품목입니다.

| 구분 | 품목 | 특징 |

| 메모리 반도체 |

D램 | 컴퓨터에서 정보나 명령을 판독, 기록할 수 있는 반도체 기억소자 |

| 낸드플래시 | 전원 On·Off와 관계없이 저장된 자료가 메모리에 유지되는 반도체 | |

| 비메모리 반도체 |

마이크로 컴포넌트 | 제어·연산 기능을 담당하는 초소형 반도체 |

| 센서류 | 반도체센서, 광 반도체 등 | |

| 로직 IC(Integrated Circuit) | NOT·OR·AND 등의 논리회로로 구성된 반도체 | |

| 아날로그 IC | 각종 아날로그 신호를 컴퓨터가 인식할 수 있는 디지털 신호로 바꿔주는 반도체 | |

| 개별소자 | 트랜지스터·다이오드·콘덴서 등 단일기능 반도체 소자의 총칭 | |

| 주문형 반도체 | 범용 IC와 반대되는 개념으로 단일 사용자를 위해 주문·제작되는 IC제품 |

출처 : 한국은행 '세계 반도체시장의 호황 배경 및 시사점'

(2) 산업의 성장성

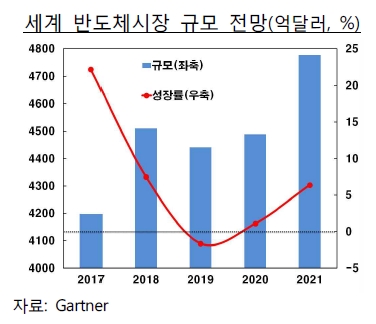

1980년대 이후 국내 반도체 산업은 급속한 발전을 이루어 미국에 이어 세계2위의 반도체 공급국가로 성장하였고 단일품목으로는 1992년 이래 수출1위 품목(2020년 총수출의 20%)으로 우리경제의 중추적 역할을 수행하고 있으며, 2017년 메모리 반도체 호황에 힘입어 삼성전자가 세계 반도체시장 1위를 차지하였습니다.

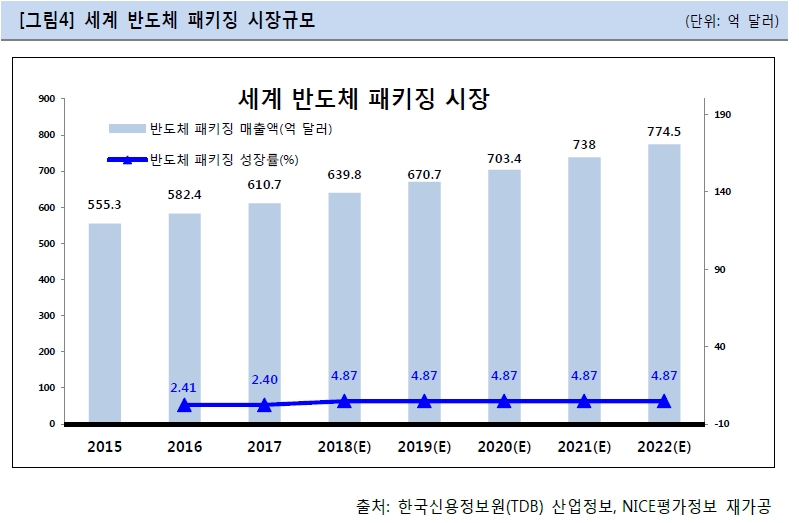

세계 반도체시장은 2016년 하반기 이후 D램 메모리 반도체 주도의 호황국면이 2019년 상반기까지 이어갈 전망이며, 장기적으로는 반도체시장의 2/3를 차지하는 비메리 반도체 수요가 성장세를 뒷받침함에 따라 반도체 패키징 산업 또한 반도체 산업 전반과 맥락을 같이하여 삼성전자, 하이닉스, 페어차일드 등에서 제조되는 웨이퍼(Wafer)를 최종 사용자의 요구 규격에 맞도록 패키징 전문 업체에서 조립,테스트 해야하는 필연적인 관계를 가지고 있습니다.

국내 주요 패키징 업체인 Amkor코리아, STATSChipPAC코리아, ASE코리아, 하나마이크론, SFA반도체 등 반도체 소자 업체와의 유기적인 관계를 유지하며 신패키지 개발에 동참하여 반도체 산업 전체에 차지하는 비중은 날로 높아져가고 있습니다.

향후 D램의 수요 둔화 및 공급 확대로 현재의 호황국면이 지속되기 어려울 전망에 따라 반도체시장의 호황 국면이 마무리될 경우 산업의 파급효과를 최소화할 수 있도록 미리 대비할 필요가 있습니다.

|

|

세계 반도체시장 규모 전망 |

출처 : 한국은행 '세계 반도체시장의 호황 배경 및 시사점'

|

|

세계 반도체 패키징 시장 |

|

|

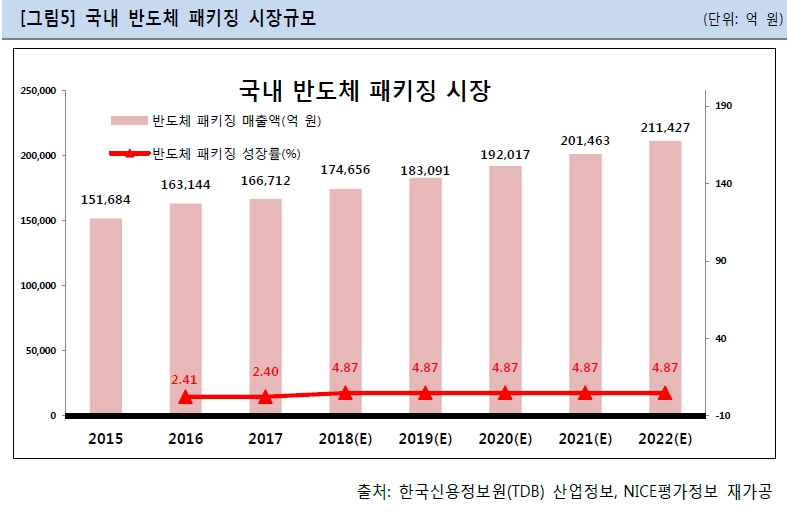

국내 반도체 패키징 시장 |

(3) 경기변동의 특성

반도체 산업은 실리콘사이클(Silicon Cycle)이라고 하는 산업적 특징이 있습니다.

이는 주기적인 시장변동으로 4년을 한 주기로 반복되고 있습니다. 특히 메모리제품에서 주기현상이 현저히 나타나며 D램에서 가장 심하게 나타납니다.

반도체 산업의 순환 사이클을 살펴보면, 대개 PC경기 둔화로 Micro processor 시장이 축소되면 D램 시장의 경우 Logic, Micro component시장에 비해 변동폭이 큰 관계로 전체 반도체 시장 경기를 좌우하는 지표가 되고 있습니다. 그러나 과거 실리콘사이클은 PC용 메모리 수요 의존도에 따른 현상이었으나 최근에는 smart phone 시장 급성장을 배경으로 확대되고 있는 플래시 메모리와 모바일 D램 등도 반도체 경기에 적지 않은 영향을 주고 있어 실리콘 사이클이 실종되어 선형성장 패턴이 이어지고 있습니다.

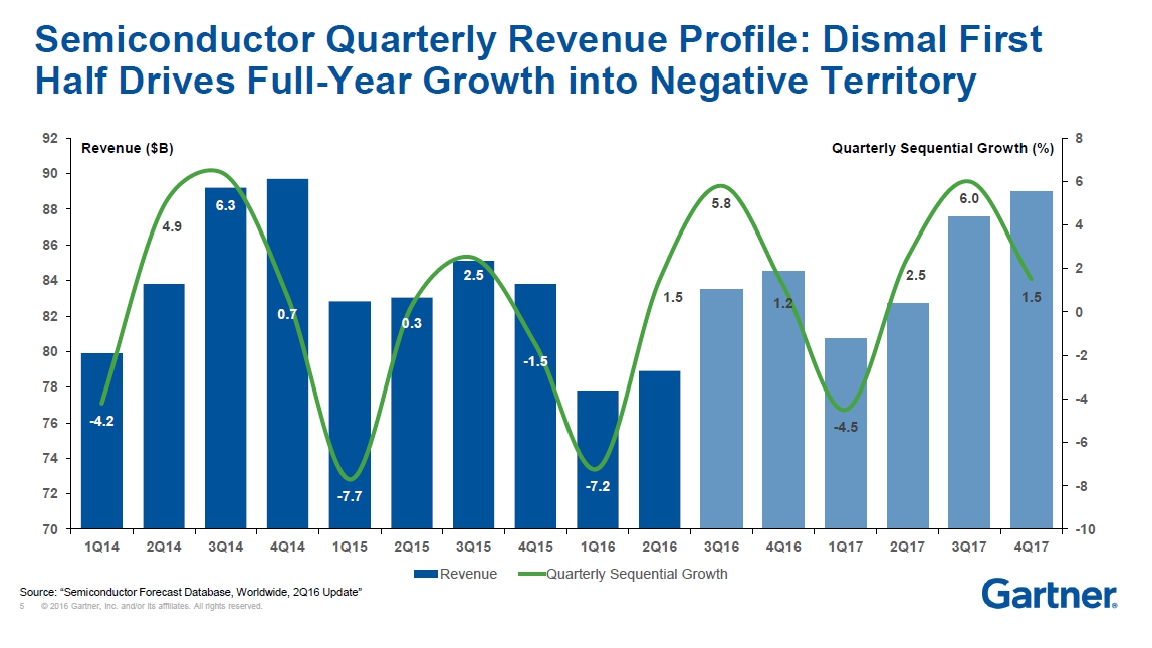

|

|

반도체 분기별 수익 |

(자료 : Gartner Dataquest )

(4) 경쟁요소

패키징기술이 고집적, 소형화로 변모하면서 패키징 기술 난이도가 높아지고 있어 고가의 장비 투자가 필요하며 우수한 인력의 선확보가 중요해지고 있습니다.

또한 고객의 요구가 점점 다양화 지면서 내부혁신을 통한 고객만족 극대화가 더욱더 중요해지고 있습니다. 이러한 빠른 변화 추세는 신규업체들의 시장진입장벽을 높이는 요인이 되고 있습니다.

따라서 초소형화, 초박형화를 구현하는 제조 및 생산기술의 확보, 프로세스 혁신, 연구개발 등을 통하여 경쟁력과 부가가치를 더욱 높여야 합니다.

(5)자원조달상 특성

자원조달상의 특성국내 반도체 산업에 사용되는 원ㆍ부재료는 Lead Frame(해성디에스), Gold Wire(엠케이전자,엘티메탈), EMC(삼성에스디에스, 케이씨씨, 에스모머티리얼즈),EPOXY(헨켈코리아), PCB(삼성전기,코리아써키트) 등이며 주요 원재료는 이미 국산화가 이루어져 수급상에 큰 어려움은 발생되지 않습니다.

| 주요 제품명 | 원,부재료명 | 주요매입처 |

| I.C 조립 (TSOP, BGA외) |

Lead Frame | 매직마이크로, 해성디에스, MHT 외 |

| BGA PCB | 삼성전기, 코리아써키트, 심텍, 대덕전자, Nanya, Kinsus 외 | |

| Mold Compound | 삼성에스디에스, 케이씨씨, 에스모머티리얼즈, SUMITOMO 외 | |

| Gold Wire | 엠케이전자, 엘티메탈 | |

| Solder Ball | 덕산하이메탈, 알파메탈 |

(6) 신규사업에 관한 사항

보고서 작성기준일 현재 추진중인 신규사업 내용은 없습니다.

나. 회사의 현황

(1)시장의 특성

① 당사의 사업의 영역

당사가 영위하는 반도체패키징업(테스트포함)은 반도체 제조 과정 중 후공정에 속하는 산업으로, 칩에 전기적인 연결을 해주고, 외부의 충격에 견디도록 밀봉 포장하여 물리적인 기능과 형상을 갖게 해주는 공정을 말합니다.

현재까지 반도체 기술은 마이크론 이하의 선폭, 백만개 이상의 셀(cell), 고속, 많은 열방출 등으로 발달하고 있으나 상대적으로 패키징 기술은 낙후되어 있어 반도체의 전기적 성능이 반도체 자체의 성능 보다는 패키징과 이에 따른 전기 접속에 의해 결정되고 있습니다.

실제로 고속 전자제품의 전체 전기신호 지연은 50% 이상이 칩과 칩 사이에서 발생하는 패키지 지연에 의해 발생하며 이는 향후 시스템의 크기가 큰 경우, 80% 이상으로 예상되고 있으므로 패키징 기술의 중요성이 더욱 커지고 있습니다. 또한 당사의 전방산업인 반도체 산업은 우리나라의 중추산업으로서 수출, 고용실적 등 국가경제에 이바지 하는 바가 매우 큽니다.

반도체 생산업체는 제조공정에 따라 크게 일관공정 업체(IDM : Integrated Device Manufacturer), 설계전문업체(Fabless), 웨이퍼 전문제조업체(Foundry), 등의 전공정 (Front-End Process)업체와 후공정(Back-End Process)의 패키징 및 테스트 전문업체로 분류하며, 당사는 반도체 후공정 중 패키징 사업을 주목적 사업으로 하고 있습니다.

② 주요 목표시장

반도체 메모리 용량이 증가되고, wafer 미세가공기술이 초정밀화 (65nm, 45nm 등) 됨에 따라, Packaing 시장도 급변하고 있습니다. 기존 1980년 이전 개발되고 주로 양산제품이었던 PDIP, QFP, SOIC 제품(lead Frame계열)등은 성장률이 퇴보 또는 단종하는 반면, Package 기능이 고용량화, 최정밀화 된 FBGA(BGA계열), eMCP, eMMC, Flip Chip, SiP 제품 등은 계속 증가추세에 있습니다.

③ 수요자의 구성 및 특성

당사의 주요 거래처는 삼성전자, 에스케이하이닉스반도체 등 반도체 제조기업입니다이는 우량기업을 고객사로 유치함으로써 안정적인 성장을 유지하기 위한 당사의 노력의 결과입니다.

삼성전자를 비롯한 대부분의 업체가 Dual Vendor 전략을 유지하고 있지만, 기술력의 면에서 당사가 타회사에 비교하여 높은 기술력으로 패키징 분야에서는 우월적인 지위를 확보하고 있어 당사의 매출액은 향후에도 견조할 것으로 판단됩니다.

더불어 당사는 우량기업을 고객으로 하고 있다는데 만족하지 않고, 거래처 다변화를 기하고자 해외시장 개척을 위한 노력을 지속적으로 경주하고 있습니다.

(2) 회사 성장과정

| 구 분 | 시장 여건 | 생산 및 판매활동 개요 | 영업상 주요전략 |

|

| 국 내 | 국 외 | |||

| 설립시 | 없음 | 미국,일본,유럽 | 미국 반도체 업계들 국내 진출 | 외국의 주문량에 의존 |

| 성장기 | 한국주도 | 대만진입 | 국내 3대 반도체 세계시장 위치확보 | 전방산업인 반도체 산업의 발전과정과 동반성장 |

| 상장신청시 | 한국성숙 | 대만성장/중국진입 | 후공정 전문업체 아웃소싱 증가 |

기술주도형 산업으로 변화 |

(3) 회사의 영업 및 생산

① 영업 및 판매전략

1) 고부가가치 제품 집중

당사는 시장변화에 따라, 수익성이 낮고, 시장점유율이 퇴조하는 PDIP/SOIC 제품 등의 수주를 지양하고 부가가가치가 높은 제품 위주로 영업전략을 펼치고 있습니다. 해외는 Broadcom / On Semiconductor / Cypress등, 국내는 삼성전자 / 에스케이하이닉스 / 엘지전자등에 대한 수주 증대를 통하여 주력 고객의 매출증대 및 이익 증대, 거래선 다변화에 기여하였습니다. 매년 꾸준하게 성장하는 CSP 계열인 FBGA 제품과 eMCP제품등을 공격적으로 수주하고, 첨단 신규 PKG 제품인 FLIPCHIP LINE을 증설 및 가동에 따라 매출 증대에 크게 기여 하고 있습니다. 또한 공정능력을 향상 시키고 있으며, Fingerprint sensor제품을 지속적으로 개발하여 질적 성장에 주력하고 합니다.

2) 신기술 개발

당사는 Fingerprint Sensor 패키지 기술 개발을 통하여 매출을 확대하였고, 고부가가치 프리미엄 반도체 패키징 타입인 Recon Filp Chip을 개발 및 지속 투자하여 양산 중에 있습니다. 최근에는 전자기기들의 경량화, 다기능화에 따른 반도체 PKG 의 SiP , Large Body ,Fine pitch 등 New Biz 매출 창출을 위한 LAB(Laser Assisted bond system) 기술을 투자 및 개발 중에 있습니다. 또한 Advanced SIP Module 제품 Needs의 증가로 개발 및 초도 양산 Infra를 확보 하였습니다.

향후 당사는 기술적인 장점을 활용하여 지속적인 프리미엄 반도체 패키징 제품개발에 노력을 기울일 것입니다

3) 기존 대형고객사 유지 및 해외 신규 고객사 발굴

반도체 TOP 20 고객중 상위 업체인 삼성전자, 에스케이하이닉스, 엘지전자 및 해외비중이 높은 Broadcom 및 지문인식 비즈니스의 영업력을 강화하고 있습니다. 삼성전자, 하이닉스는 당사와 20년 이상 거래관계를 지속하고 있는 주요 고객들입니다. 따라서 긴밀한 협력관계를 계속 유지하고 있으며, 추가적인 영업을 위하여 해당사별 기술, 품질, 영업 TFT 팀을 구성하여 대응하고 있습니다. 특히 해외고객사인 Broadcom, ON Semiconductor, Movandi 등의 매출증대를 위하여 Newark OFFICE를 운영 해왔으며 인력 보강을 통해 해외 영업력 확대를 강력히 추진하고 있고 아울러 거래선 다변화를 위하여 Focaltech, Goodix, A-ker등 중화권 지문인식 고객사도 새로 발굴하여, 수주를 진행하였고 추가매출 증대에 기여하였습니다.

② 기술 ·품질 전략

QS 9000, ISO 14001, OHSAS 18001 등 각종 품질인증 및 우수한 기술력을 바탕으로 고객수주에 기여하고 있습니다.

고객사들의 품질 평가에서도 우수한 결과를 받은 바 있습니다. 또한 고수익 제품인 Flipchip PKG와 High pin BGA의 기술개발 및 품질개선 작업을 병행하고 있습니다.

③ 생산체제 전략

1) Fine pitch wire bonder 구비

고집접화, 고용량화라는 반도체 시장변화에 따라 시장의 주력제품이 기존 PDIP / SOIC 등 제품에서 BGA / FBGA / Flipchip/ High Stack 등으로 변화함에 따라, 당사는 고성능 및 Fine pitch에 적합한 Iconn 등의 Wire bonder 설비를 교체하여 시장변화에 대응하고 있습니다.

2) 12 인치 wafer 생산 가능한 설비 구축

반도체 종합회사들이 수율향상을 위하여, wafer size를 12인치로 증대함에 따라, back grinding, die bonder 등 12인치 wafer를 생산할 수 있는 설비를 구축함으로서, 수주향상에 기여하고 있습니다.

(4) 시장점유율

국내 반도체 Packaging 시장은 정보 취득의 한계로 재무제표를 공시하는 경쟁사 매출액 기준으로만 표시하였습니다. 또한 당사의 세계시장 점유율은 대략 0.3%를 상회 할 것으로 예상됩니다.

| (단위 : 억원, %) | |||||||

| 2019년 | 시그네틱스 | 하나마이크론 | SFA반도체 | 앰코테크놀로지 | ASE코리아 | 에이티세미콘 | 윈팩 |

| 매출액 (억원) | 2,185 | 2,987 | 4,618 | 16,889 | 4,868 | 1,259 | 206 |

| 시장점유율(%) | 6.6 | 9.0 | 14.0 | 51.2 | 14.7 | 3.8 | 0.6 |

※ 점유율 산출근거 : 각사 공시자료 매출액 기준 (별도 및 개별재무제표)

(5) 신규사업 등의 내용 및 전망

당사는 Fingerprint Sensor 패키지 기술 개발을 통하여 매출을 확대하였고, 고부가가치 프리미엄 반도체 패키징 타입인 Recon Filp Chip을 개발 및 지속 투자하여 양산 중에 있습니다.

최근에는 전자기기들의 경량화, 다기능화에 따른 반도체 PKG 의 SiP , Large Body ,Fine pitch 등 New Biz 매출 창출을 위한 LAB(Laser Assisted bond system) 기술을 투자 및 개발 중에 있습니다. 또한 Advanced SIP Module 제품 Needs의 증가로 개발 및 초도 양산 Infra를 확보 하였습니다.

향후 당사는 기술적인 장점을 활용하여 지속적인 프리미엄 반도체 패키징 제품개발에 노력을 기울일 것입니다.

2. 주요 제품 및 원재료 등

가. 주요 제품등의 현황

| (단위 : 백만원) | |||||

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요매출처등 | 매출액(비율) |

| 반도체 제조 | 제품 | 메모리 | 컴퓨터관련 주변장치 및 저장장치 | 삼성전자(주) 외 | 77,007 |

| 38.21% | |||||

| 비메모리 | 통신장비, PC등 | Broadcom 외 | 124,538 | ||

| 61.79% | |||||

나. 주요 원재료등의 현황

| (단위 : 천달러, 백만원) | |||||

| 주요 제품명 |

원,부재료명 | 주요매입처 | 2020년 | 2019년 | 2018년 |

| 58기 | 57기 | 56기 | |||

| I.C 조립 | BGA PCB | 삼성전기, 코리아써키트, 해성디에스, 심텍, 대덕전자 | 92,968 | 90,126 | 103,278 |

| ($85,449) | ($77,842) | ($92,369) | |||

| Gold Wire | 엘티메탈, 엠케이전자 | 8,454 | 7,264 | 8,617 | |

| ($7,771) | ($6,274) | ($7,707) | |||

| Mold Compound | 삼성에스디아이, 케이씨씨, 에스모머티리얼즈, SUMITOMO 외 | 4,559 | 3,744 | 5,516 | |

| ($4,190) | ($3,234) | ($4,933) | |||

| Solder Ball | 덕산하이메탈, 알파메탈 | 1,689 | 1,758 | 1,935 | |

| ($1,553) | ($1,518) | ($1,731) | |||

| Lead Frame | 해성디에스, MHT 외 | 111 | 451 | 1,070 | |

| ($102) | ($390) | ($957) | |||

| 기 타 | 15,699 | 17,169 | 22,933 | ||

| ($14,429) | ($14,829) | ($20,511) | |||

| 계 | 123,481 | 120,512 | 143,349 | ||

| ($113,494) | ($104,087) | ($128,208) | |||

다. 주요 원재료등의 가격변동 추이

| (단위 : 천원) | ||||||

| 사업부문 | 품목 | 2020년 | 2019년 | 2018년 | 비고 | |

| 반도체 제조 | BGA PCB(kpcs) | 국 내 | 147 | 178 | 144 | - |

| 수 입 | 400 | 417 | 349 | - | ||

| Gold Wire(kft) | 국 내 | 104 | 79 | 69 | - | |

| Lead Frame(kpcs) | 국 내 | 27 | 32 | 30 | - | |

| 수 입 | 12 | 11 | 11 | - | ||

3. 생산 및 설비에 관한 사항

가. 생산능력 및 생산실적

(1) 생산능력

| (단위 : 천개) | ||||

| 사업부문 | 품목 | 제58기 | 제57기 | 제56기 |

| 반도체 제조 | 반도체 패키징 | 1,087,255 | 1,162,970 | 940,330 |

| 합 계 | 1,087,255 | 1,162,970 | 940,330 | |

①산출기준

- 시간당생산량*평균가동시간*30일

② 산출방법

- 제 56 기 : 113.57K/hr*23hr*30일*12개월 = 940,330k

- 제 57 기 : 140.46K/hr*23hr*30일*12개월 = 1,162,970k

- 제 58 기 : 131.31K/hr*23hr*30일*12개월 = 1,087,255k

(2) 생산실적 및 가동률

① 생산실적

| (단위 : 천개 ) | ||||

| 사업부문 | 품 목 | 제58기 |

제57기 |

제56기 |

| 반도체제조 | 반도체 패키징 | 485,950 | 562,061 | 567,140 |

| 합 계 | 485,950 | 562,061 | 567,140 | |

② 당해 사업연도 가동률

| (단위 : 천개, %) | |||

| 사업소(사업부문) | 당기 생산가능수량 | 당기 실제생산수량 | 평균가동률 |

| 반도체제조 | 1,087,255 | 485,950 | 44.70% |

| 합 계 | 1,087,255 | 485,950 | 44.70% |

나. 생산설비에 관한 사항

(1) 현황

| (단위: 천원) |

| 구 분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 건설중인자산 | 합계 |

|---|---|---|---|---|---|---|---|---|

| 취득원가 | ||||||||

| 기초잔액 | 33,363,726 | 83,601,726 | 7,566,604 | 228,067,290 | 15,200 | 59,229,272 | 473,250 | 412,317,068 |

| 취득및후속적지출 | - | 40,880 | 197,000 | 2,251,511 | - | 1,689,841 | 1,188,015 | 5,367,247 |

| 대체 | - | - | - | - | - | 473,250 | (473,250) | - |

| 처분 | - | - | - | (110,339) | - | (15,507,597) | - | (15,617,936) |

| 기말잔액 | 33,363,726 | 83,642,606 | 7,763,604 | 230,208,462 | 15,200 | 45,884,766 | 1,188,015 | 402,066,379 |

| 감가상각누계액 | ||||||||

| 기초잔액 | - | (42,887,078) | (5,610,756) | (209,011,502) | (15,199) | (40,378,392) | - | (297,902,928) |

| 감가상각비 | - | (2,315,462) | (116,634) | (8,642,685) | - | (8,103,622) | - | (19,178,404) |

| 처분 | - | - | - | 110,337 | - | 12,695,360 | - | 12,805,697 |

| 기말잔액 | - | (45,202,541) | (5,727,391) | (217,543,849) | (15,199) | (35,786,655) | - | (304,275,635) |

| 손상차손누계액 | ||||||||

| 기초잔액 | - | (3,895,489) | (187,204) | (2,011,081) | - | (1,960,226) | - | (8,054,000) |

|

증가 |

- | (15,521,557) | (830,793) | (4,786,169) | (3,924,481) | (25,063,000) | ||

| 감소 | 597,688 | 597,688 | ||||||

| 기말잔액 | (19,417,046) | (1,017,997) | (6,797,250) | (5,287,019) | (32,519,312) | |||

| 장부금액 | 33,363,726 | 19,023,019 | 1,018,216 | 5,867,363 | 1 | 4,811,092 | 1,188,015 | 65,271,432 |

(2) 설비의 신설 매입계획

| (단위 : 백만원) | ||||||

| 구분 | 설비능력 | 총소요자금 | 기지출액 | 지 출 예 정 | 비고 | |

| 2020년 | 2021년 | |||||

| 토 지 | - | - | - | - | - | - |

| 건 물 | - | - | - | - | - | - |

| 기계장치 | - | 4,633 | 2,663 | - | 1,703 | - |

| 구 축 물 | - | 552 | 621 | - | 179 | - |

| 기 타 | - | 1,004 | 647 | - | 202 | - |

| 계 | - | 6,015 | 3,931 | - | 2,084 | - |

| ※ 2020년 투자계획에 의한 투자내용 | ||||||

4. 매출에 관한 사항

가. 매출실적

| (단위 : 백만원) | ||||||

| 사업부문 | 매출유형 | 품 목 | 제58기 |

제57기 |

제 56 기 | |

| 반도체 | 제품 | 메모리 | 수 출 | 77,007 | 92,409 | 100,345 |

| 내 수 | - | - | - | |||

| 합 계 | 77,007 | 92,409 | 100,345 | |||

| 비메모리 | 수 출 | 99,266 | 113,339 | 127,794 | ||

| 내 수 | 25,272 | 13,027 | 22,094 | |||

| 합 계 | 124,538 | 126,366 | 149,888 | |||

| 합 계 | 수 출 | 176,272 | 205,748 | 228,139 | ||

| 내 수 | 25,272 | 13,027 | 22,094 | |||

| 합 계 | 201,545 | 218,775 | 250,233 | |||

나. 판매경로 및 판매방법

(1) 판매경로

| (단위 : 백만원, %) | ||||

| 구분 | 판매경로 | 거래처 | 제58기 매출액 | 매출액 점유율 |

| 해외 | 수주 - 주문 - 생산 - 출구 - 납품 - 입금, 직접수행 | 삼성전자 등 | 176,272 | 87% |

| 국내 | 수주 - 주문 - 생산 - 출구 - 납품 - 입금, 직접수행 | LG전자 등 | 25,272 | 13% |

(2) 판매방법

당사 제품은 주문생산제품으로 별도의 대리점이나 영업소를 두고 있지 않고 내부에서 자체적으로 영업활동을 전개하고 있습니다. 당사는 고객별로 고객이 발주물량에 대하여 직접 조회가능하도록 설계된 MES 생산관리용 ERP를 통해 고객별 발주물량을 효율적으로 관리하여 적시에 제품을 생산함으로써, 고객의 생산량 변동에 최대한 빠르게 대응하고 있습니다.

| 내 용 | 판매 조건 | 결제 조건 | 비 고 |

| 해외 | 구매승인서 접수 등 | T/T | - |

| 국내 | 구매승인서 접수 등 | 현금, B2B | - |

5. 수주상황

2020년 기말 현재 재무제표에 중요한 영향을 미치는 장기매출계약 수주거래는 없습니다. 수주 물량은 매일, 매주 단위로 고객사의 물량이 접수되어, 수주된 물량은 단기간 내에 매출로 발생하여 별도의 수주관리가 필요하지 않습니다

6. 시장위험과 위험관리

(1) 시장위험

시장위험은 시장가격의 변화로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 시장위험은 환율변동위험, 이자율위험 및 기타 가격위험의 세 가지 유형의 위험으로 구성되어 있습니다. 시장위험에 영향을 받는 주요 금융상품은 차입금,예금 및 기타포괄손익-공정가치측정지분상품입니다.

다음의 민감도 분석은 당기말 및 전기말과 관련되어 있으며 분석대상 변수 외에 다른사항은 모두 동일하다고 가정하였습니다.

1) 환율변동위험

환율변동위험은 환율변동으로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 연결기업은 수익이나 비용이 회사의 기능통화와 다른 통화로 발생하는 영업활동으로 인해 환율변동위험에 노출되어 있습니다. 이러한 거래들이 표시되는 주된 통화는 USD와 JPY입니다.

당기말 및 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 화폐성부채의 장부금액은 다음과 같습니다.

| (외화단위: USD, JPY, 원화단위: 천원) |

| 구 분 | 통화 | 당 기 말 | 전 기 말 | ||

|---|---|---|---|---|---|

| 외화 | 원화 | 외화 | 원화 | ||

| 자산 | |||||

| 매출채권 | USD | 10,860,501 | 11,816,225 | 14,285,892 | 16,540,206 |

| 미수금 | USD | 64,722 | 70,417 | 12,435 | 14,398 |

| 외화예금 | USD | 4,328,207 | 4,709,089 | 6,192,239 | 7,169,479 |

| 보증금 | USD | 8,569 | 9,323 | 8,569 | 9,921 |

| 화폐성 외화자산 합계 | USD | 15,261,999 | 16,605,054 | 20,499,135 | 23,734,004 |

| 부채 | |||||

| 외상매입금 | USD | 12,005,958 | 13,062,482 | 6,786,828 | 7,857,790 |

| JPY | 7,036,245 | 74,162 | 11,268,115 | 119,833 | |

| 미지급금 | USD | 289,790 | 315,292 | - | - |

| JPY | - | - | |||

| 유동성장기차입금 | USD | - | - | ||

| 화폐성 외화부채 합계 | USD | 12,295,748 | 13,377,774 | 6,786,828 | 7,857,790 |

| JPY | 7,036,245 | 74,162 | 11,268,115 | 119,833 | |

| 화폐성 외화순자산(부채) | USD | 2,966,251 | 3,227,280 | 13,712,307 | 15,876,214 |

| JPY | (7,036,245) | (74,162) | (11,268,115) | (119,833) | |

당기말 및 전기말 현재 다른 모든 변수가 일정하고 주요 외화에 대한 원화환율이 10% 변동시 상기 자산부채 등으로부터 발생하는 환산손익이 법인세차감전순손익에 미칠 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당 기 | 전 기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 322,728 | (322,728) | 1,587,621 | (1,587,621) |

| JPY | (7,416) | 7,416 | (11,983) | 11,983 |

| 합 계 | 315,312 | (315,312) | 1,575,638 | (1,575,638) |

2) 기타가격위험

기타 가격위험은 환율변동위험이나 이자율위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 현금흐름이 변동할 위험입니다. 연결기업은 기타포괄손익-공정가치측정금융자산 및 당기손익인식금융자산의 가격변동위험에 노출되어 있는 바, 당기말 및 전기말 현재 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당 기 말 | 전 기 말 |

|---|---|---|

| 기타포괄손익-공정가치측정지분상품 | - | 26,858,473 |

당기말 및 전기말 현재 다른 모든 변수가 일정하고 상기 자산의 공정가치가 10% 변동할 경우에향후 1년간의 총포괄손익에 미칠 영향은 다음과 같습니다.

<당기>

| (단위: 천원) |

| 구 분 | 10% 상승시 | 10% 하락시 |

|---|---|---|

| 기타포괄손익-공정가치측정지분상품 | - | - |

<전기>

| (단위: 천원) |

| 구 분 | 10% 상승시 | 10% 하락시 |

|---|---|---|

| 기타포괄손익-공정가치측정지분상품 | 2,094,961 | (2,094,961) |

(2) 신용위험

신용위험은 금융상품의 계약자 중 일방이 의무를 이행하지 않아 상대방에게 재무손실을 입힐 위험을 의미합니다. 주로 거래처에 대한 매출채권및기타채권 등에서 발생합니다.

1) 매출채권및기타채권, 계약자산

연결기업은 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 연결기업의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권및기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다.

당기말 및 전기말 현재 연결기업의 대손위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당 기 말 | 전 기 말 |

|---|---|---|

| 매출채권 | 19,993,928 | 20,527,980 |

| 기타채권 | 1,985,432 | 2,395,162 |

| 계약자산 | 1,506,249 | 1,466,237 |

| 합 계 | 23,485,609 | 24,389,379 |

당기말 및 전기말 현재 예상 모형을 사용하여 표시한 연결기업의 매출채권 및 기타채권, 계약자산에 대한 신용위험노출에 대한 정보는 다음과 같습니다.

<당기말>

| (단위: 천원) |

| 구분 | 연체일수 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 현재 | 30일 미만 | 30~60일미만 | 60~90일미만 | 90~120일 미만 |

120일~150일 미만 | 150일~180일 미만 | 180일 초과 | 합계 | |

| 기대신용손실률 | 0.08% | 0.97% | 3.36% | 19.97% | 36.81% | 53.95% | 74.34% | 100% | - |

| 장부금액 | 23,317,283 | 184,981 | 359 | - | - | - | - | - | 23,502,623 |

| 기대신용손실 | 15,215 | 1,785 | 12 | - | - | - | - | - | 17,012 |

<전기말>

| (단위: 천원) |

| 구분 | 연체일수 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 현재 | 30일 미만 | 30~60일미만 | 60~90일미만 | 90~120일 미만 |

120일~150일 미만 | 150일~180일 미만 | 180일 초과 | 합계 | |

| 기대신용손실률 | 0.08% | 1.05% | 3.23% | 19.56% | 38.30% | 58.38% | 74.30% | 100% | |

| 장부금액 | 23,803,208 | 472,044 | 137,532 | 6,162 | - | - | - | - | 24,418,946 |

| 기대신용손실 | 18,952 | 4,968 | 4,442 | 1,205 | - | - | - | - | 29,567 |

연결기업은 상기 채권에 대해 매 보고기간말 손상여부를 검토하고 있습니다.

2) 기타금융자산

당기말 및 전기말 현재 연결기업의 대손위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당 기 | 전 기 |

|---|---|---|

| 기타유동금융자산 | 42,177,667 | 110,000 |

| 기타비유동금융자산 | 29,444 | 10,042 |

| 합 계 | 42,207,111 | 120,042 |

3) 기타의 자산

현금및현금성자산, 기타유동자산과 기타비유동자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 연결기업의 신용위험 노출정도는 최대 해당 장부금액과 동일한 금액이 될 것입니다. 한편, 연결기업은 한국외환은행 등의 금융기관에 현금및현금성자산을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

(3) 유동성 위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다. 연결기업은 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 연결기업은 금융상품의 만기와 영업현금흐름의 추정치를 고려하여 금융부채의 만기를 대응시키고 있습니다.

당기말 및 전기말 현재 할인되지 않은 계약상 현금흐름에 근거하여 작성된 금융부채의 만기정보는 다음과 같습니다.

<당기말>

| (단위: 천원) |

| 구 분 | 3개월 미만 | 3개월 이상 1년 미만 |

1년이상 | 합 계 |

|---|---|---|---|---|

| 이자부차입금 | 13,170,297 | 10,007,339 | 23,177,636 | |

| 매입채무및기타채무 | 29,423,943 | 29,423,943 | ||

| 리스부채 | 65,621 | 125,910 | 106,613 | 298,144 |

| 기타유동금융부채 | 1,426,101 | 559,402 | 1,985,503 | |

| 합 계 | 44,085,962 | 10,133,249 | 666,015 | 54,885,226 |

<전기말>

| (단위: 천원) |

| 구 분 | 3개월 미만 | 3개월 이상 1년 미만 |

1년이상 | 합 계 |

|---|---|---|---|---|

| 이자부차입금 | 90,871 | 274,609 | 13,129,095 | 13,494,575 |

| 매입채무및기타채무 | 21,118,506 | 249,867 | 91,462 | 21,459,835 |

| 리스부채 | 51,410 | 131,530 | 71,796 | 254,736 |

| 기타유동금융부채 | 1,508,117 | - | - | 1,508,117 |

| 합 계 | 22,768,904 | 656,006 | 13,292,353 | 36,717,263 |

(4) 재무활동에서 생기는 부채의 변동

<당기>

| (단위: 천원) |

| 구 분 | 당기초 | 재무활동현금흐름 | 신규리스 | 기타(*1) | 당기말 |

|---|---|---|---|---|---|

| 단기차입금 | - | 10,000,000 | - | - | 10,000,000 |

| 유동성장기차입금 | - | - | - | 13,100,000 | 13,100,000 |

| 장기차입금 | 13,100,000 | - | - | (13,100,000) | - |

| 리스부채(*2) | 248,967 | (203,432) | 246,417 | - | 291,952 |

| 합 계 | 13,348,967 | 9,796,568 | 246,417 | - | 23,391,952 |

(*1) 차입금의 유동성 대체금액입니다.

(*2) 신규기준서 도입효과를 기초에 반영하였습니다

<전기>

| (단위: 천원) |

| 구 분 | 당기초 | 재무활동현금흐름 | 신규리스 | 기타(*1) | 당기말 |

|---|---|---|---|---|---|

| 단기차입금 | 3,248,577 | (3,248,577) | - | - | - |

| 유동성장기차입금 | 4,472,400 | (8,472,400) | - | 4,000,000 | - |

| 장기차입금 | 12,600,000 | 4,500,000 | - | (4,000,000) | 13,100,000 |

| 리스부채(*2) | 231,855 | (137,487) | 154,599 | - | 248,967 |

| 합 계 | 20,552,832 | (7,358,464) | 154,599 | - | 13,348,967 |

(*1) 차입금의 유동성 대체금액입니다.

연결기업은 이자의 지급을 영업활동현금흐름으로 분류하고 있습니다.

(5) 자본위험의 관리

자본관리의 주 목적은 연결기업의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

연결기업은 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 또는 신주발행을 검토하도록 하고 있습니다. 한편, 기중자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

연결기업은 부채를 자본으로 나눈 부채비율(부채/자본)을 사용하여 감독하고 있으며당기말 및 전기말 현재 부채 및 자본은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당 기 | 전 기 |

|---|---|---|

| 부 채 | 60,374,160 | 46,416,597 |

| 자 본 | 106,371,749 | 136,462,242 |

| 부채비율 | 56.76% | 34.01% |

7. 파생상품 및 풋백옵션 등 거래 현황

- 해당사항 없음.

8. 경영상의 주요계약 등

- 해당사항 없음.

9. 연구개발활동

가. 연구개발 조직 현황

|

|

기술연구소 |

나. 연구개발비용

| (단위 : 백만원, %) | ||||

| 구 분 | 2020년 (제58기 ) |

2019년 (제57기 ) |

2018년 (제56기) |

비고 |

| 원 재 료 인 건 비 제 조 경 비 |

1,287 2,645 729 |

1,428 2,565 818 |

918 3,152 814 |

- |

| 연구개발비용 계 | 4,662 | 4,811 | 4,884 | - |

|

연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

2.31 | 2.20 | 1.95 | - |

10. 그 밖에 투자의사결정에 필요한 사항

가. 주력 제품 등의 기술관련

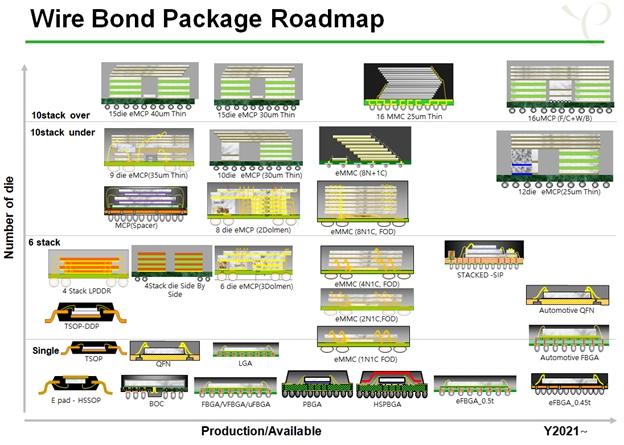

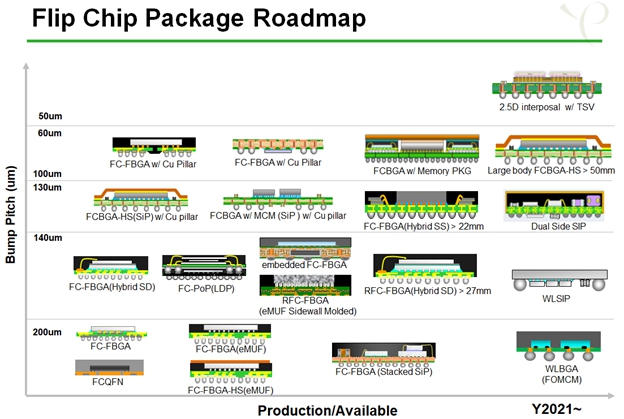

(1) 핵심 보유기술에 대한 기술 road map

|

|

wire bond package roadmap |

|

|

filp chip package roadmap |

(2) 경쟁력 평가

| 기술명 | 경쟁력 평가 |

| Low k Wafer Saw (28nm, 14nm, 7nm) |

반도체 부품의 급속한 성장및 변화에 따라 ,고성능/고속화 그리고 초소형화가 요구 됨에 따라 첨단 디바이스의 회로 배선폭을 줄이고 속도를 빠르게 하면서 상호 간섭(crosstalk)을 저감 하고자 저유전체(Low k)물질을 사용하게되었으며, 저유전체(Low k) 물질의 특징은 기존의 유전체 물질 보다 상대적으로 저유전체 층이 열적 안정성은 우수하나 단단하고 깨지기 쉬운 물질이어서 패키징 제조 공정에서 레이져 그루빙(Laser grooving), 메카니컬 브레이드 소우(Mechanical blade saw) 기술등이 필요한 기술로 Low stress material의 확보가 필요 함. Low k wafer의 공정 기술 및 신뢰성 확보로 새로운 Fab 기술 수용이 가능 함. |

| Wafer Thinning (50um, 40um, 30um) |

반도체 부품의 경박단소화 및 Multi die stack을 통한 고성능/고집적이 요구됨에 따라 Wafer의 두께를 얇게 Grinding 할 수 있는 기술이 요구에 부응하기위해 Wafer thin grinding의 기술 확보가 필요하며, 이를 통해 고객의 추가 Fab 투자없이 메모리 용량 확대를 지원할 수 있음. |

| Stacked PKG (Die Overhang) |

반도체 부품의 고성능, 고집적을 구현하기 위한 Die stack 공정중 발생되는 die overhang에 의한 bounce 극복을 위한 기술로 low profile package 구현을 위한 효과적인 기술 임. |

| Fine Pitch Wire Bonding |

Wafer fab 기술의 향상으로 디바이스의 회로 배선폭이 줄어 들면서 전기적 연결을 위한 bond pad pitch가 매우 좁아 짐으로 인해 wire bonding 공정에서 요구되는 기술로 고객의 생산성 증대에 이바지 할 수 있어 고객 확보에 필수적 임. |

| CuPd Wire | 일반적인 패키지 구성은 베어 칩(chip) , 인쇄회로 기판(PCB),금실(gold wire),플라스틱 몰딩(molding),솔더볼(solder ball)로 구성 되는데 최근 금 값 상승에 따라 저비용 (low cost) 재료 개발이 불가피한 상황으로, 기존의 전기적 신호 연결에 사용 되는 금실(gold wire)을 대신 하여 구리 실(copper wire)을 사용 하기 위한 기술로 package 단가 경쟁력을 통해 Market 선점의 이점이 있음. |

| Fine Solder Ball Pitch & Small Ball Attach | 반도체 부품의 고성능, 고집적으로 동일 package내 I/O 수의 증가를 가능할 수있게 하는 기술로 미세한 solder ball pitch 와 작은 solder ball 취급을 지원할 수 있음. package size 축소를 통한 생산성 향상 및 고객 원가 절감에 기여할 수 있는 기술 임. |

| 플립칩 Bonding | 전기적, 기계적으로 반도체 칩을 회로 기판에 부착하는 본딩 기술로, 반도체 칩을 회로 기판에 부착시킬 때 금속 리드(와이어)와 같은 추가적인 연결 구조나 중간 매체를 사용하지 않고 칩 아랫면의 전극 패턴을 이용해 그대로 융착시키는 기술. 전기적 특성 측면에서는 현재의 Wire또는 TAB Bonding보다 접속 배선의 길이가 짧기 때문에 배선 Inductance가 작고 고속 대응 Package에 적합. |

| Cu Pillar Bump | 종래의 Solder Bump(Pb-free계) 대신 Cu Pillar Bump(CPB) 채용이 2006년 Intel Dual Core MPU에 적용되었음이 판명되어, 차세대 Flip Chip Bumping 기술로 주목 받고 있으며, 종래 CPB 공정은 공정 Eutectic (Pb/Sn) Solder 기판에 접속되었으며, CPB 기술을 채용한 가장 큰 이유는 도전성이 뛰어난 Cu를 이용하므로서 Electromigration에 대응하려는 것이다. Cu Bump에서의 방열과 공정의 Pb Solder에서 Pb-free화로의 흐름을 주도할 수 있으며, 종래 Solder Bump에 비해 미세 Bump Pitch 구현이 가능하여 I/O의 선간 미세 배열 (50~130 um)을 통한 IC 밀집도를 극대화 할 수 있는 기술 임. |

| Molded Under Fill | 반도체 칩과 기판(PCB) 사이 융착 되어 있는 범프(Bump)를 보호 하고자 기존의 고가 언더필을 적용하는 것과 달리 몰딩(Molding)이라는 범용 기술을 사용하여 범프와 인쇄기판(PCB) 사이, 칩을 보호하기 위한 Unit 전체를 몰딩(Molding)하는 기술. 가격 경쟁력을 바탕으로 하여 시장의 다양한 제품 ( Memory, RFIC, DSP, GPS, Wireless, Network, Mobile Chip-set..)을 Target으로 Low cost marketing을 통하여 높은 시장 점유를 가능하게 함. |

나. 환경 관련 규제에 관한 사항

(1) 온실가스 에너지 관리업체 지정

당사는 '저탄소 녹색성장 기본법 및 '온실가스·에너지 관리업체 지정·관리 지침에 다라 산업·발전 부분 관리 업체로 지정되었습니다.

온실가스 저감 목표를 달성하기 위하여 전사차원에서 에너지 소비구조 개선, 원단위 향상활동을 추진하고 있습니다.

- 당사의 녹색경영 등에 관한 사항은 XI. 그 밖에 투자자 보호를 위하여 필요한 사항 - 9. 녹색경영 내용을 참조하시기 바랍니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

| (단위 : 백만원) | |||

| 구 분 | 제58기 | 제57기 | 제56기 |

| (2020년 12월말) | (2019년 12월말) | (2018년 12월말) | |

| [유동자산] | 92,205 | 46,671 | 51,741 |

| ㆍ현금및현금성자산 | 8,787 | 7,764 | 6,822 |

| ㆍ 매출채권및기타채권 | 21,979 | 22,923 | 21,093 |

| ㆍ 계약자산 | 1,506 | 1,467 | 3,448 |

| ㆍ 기타유동금융자산 | 42,178 | 110 | 110 |

| ㆍ 기타유동자산 | 226 | 45 | 257 |

| ㆍ 재고자산 | 17,519 | 14,353 | 20,009 |

| ㆍ 당기법인세자산 | 9 | 9 | 2 |

| [비유동자산] | 74,540 | 136,209 | 148,659 |

| ㆍ 기타포괄손익-공정가치측정지분상품 | - | 26,858 | 11,485 |

| ㆍ기타비유동금융자산 | 29 | 10 | 13 |

| ㆍ 유형자산 | 65,271 | 106,360 | 135,610 |

| ㆍ 무형자산 | 310 | 276 | 144 |

| ㆍ 사용권자산 | 290 | 247 | - |

| ㆍ 이연법인세자산 | 8,640 | 2,458 | 1,407 |

| 자산총계 | 166,746 | 182,879 | 200,400 |

| [유동부채] | 54,708 | 27,489 | 35,286 |

| [비유동부채] | 5,666 | 18,928 | 17,783 |

| 부채총계 | 60,374 | 46,417 | 53,069 |

| [지배기업 소유주지분] | 106,372 | 136,462 | 147,331 |

| ㆍ자본금 | 42,864 | 42,864 | 42,864 |

| ㆍ자본잉여금 | 52,210 | 52,210 | 52,210 |

| ㆍ기타포괄손익누계액 | 1 | 5,405 | (6,592) |

| ㆍ이익잉여금 | 11,296 | 35,983 | 58,849 |

| [비지배지분] | - | - | - |

| 자본총계 | 106,372 | 136,462 | 147,331 |

| 구분 | (2020.01.01 ~ 2020.12.31) |

(2019.01.01 ~ 2019.12.31) |

(2018.01.01 ~ 2018.12.31) |

| 매출액 | 201,545 | 218,775 | 250,233 |

| 영업이익 | (14,479) | (19,639) | (7,186) |

| 연결당기순이익 | (37,335) | (22,949) | (6,230) |

| 지배주주지분 순이익 | (37,335) | (22,949) | (6,230) |

| 비지배주주순이익 | - | - | - |

| 총포괄손익 | (42,199) | (10,868) | (20,517) |

| 기본 및 희석 주당이익(원) | (436) | (268) | (73) |

| 연결에 포함된 회사수 | 1개사 | 1개사 | 1개사 |

※ 제58기(2020년 기말)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

※ 상기 요약연결재무정보는 한국채택국제회계기준(K-IFRS)으로 작성한 연결재무제표 입니다

※ 당기(제58기) ,전기(제57기) 및 전전기 (제56기) 재무제표는 외부감사인의 감사(검토)를 받은 연결재무제표입니다.

※ 기본 및 희석 주당순이익은 지배기업의 소유주에 대한 보통주 기본 및 희석 주당이익 기준입니다.

※ 상기 연결재무제표의 계정과목은 첨부된 연결검토보고서를 참고로 하여 공시용 프로그램에 가장 근접한 계정과목을 사용하였기에 약간의 명칭 및 분류상 차이가 발생할 수 있음을 유의하시기 바랍니다

나. 요약별도재무정보

| (단위 : 백만원) | |||

| 구 분 | 제58기 | 제57기 | 제56기 |

| (2020년 12월말) | (2019년 12월말) | (2018년 12월말) | |

| [유동자산] | 92,150 | 46,636 | 51,633 |

| ㆍ현금및현금성자산 | 8,747 | 7,737 | 6,720 |

| ㆍ 매출채권및기타채권 | 21,974 | 22,916 | 21,087 |

| ㆍ 계약자산 | 1,506 | 1,466 | 3,448 |

| ㆍ 기타유동금융자산 | 42,178 | 110 | 110 |

| ㆍ 기타유동자산 | 217 | 45 | 257 |

| ㆍ 재고자산 | 17,519 | 14,353 | 20,009 |

| ㆍ 당기법인세자산 | 9 | 9 | 2 |

| [비유동자산] | 74,543 | 136,210 | 148,660 |

| ㆍ 기타포괄손익-공정가치측정지분상품 | 0 | 26,858 | 11,485 |

| ㆍ 종속기업투자 | 11 | 11 | 11 |

| ㆍ기타비유동금융자산 | 20 | - | 3 |

| ㆍ 유형자산 | 65,271 | 106,360 | 135,610 |

| ㆍ 무형자산 | 310 | 276 | 144 |

| ㆍ 사용권자산 | 290 | 247 | - |

| ㆍ 이연법인세자산 | 8,640 | 2,458 | 1,407 |

| 자산총계 | 166,692 | 182,846 | 200,293 |

| [유동부채] | 54,707 | 27,488 | 35,278 |

| [비유동부채] | 5,666 | 18,928 | 17,783 |

| 부채총계 | 60,373 | 46,416 | 53,061 |

| [자본금] | 42,864 | 42,864 | 42,864 |

| [자본잉여금] | 52,210 | 52,210 | 52,210 |

| [기타포괄손익누계액] | 0 | 5,399 | (6,592) |

| [이익잉여금] | 11,245 | 35,957 | 58,750 |

| 자본총계 | 106,319 | 136,430 | 147,232 |

| 종속,관계,공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구분 | (2020.01.01 ~ 2020.12.31) |

(2019.01.01 ~ 2019.12.31) |

(2018.01.01 ~ 2018.12.31) |

| 매출액 | 201,307 | 218,479 | 250,061 |

| 영업이익 | (14,500) | (19,561) | (7,179) |

| 당기순이익 | (37,360) | (22,876) | (6,249) |

| 총포괄손익 | (42,219) | (10,801) | (20,541) |

| 기본 및 희석 주당이익(원) | (436) | (267) | (73) |

※ 제58기(2020년 기말)는 주주총회 승인 전 별도재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

※ 상기 요약연결재무정보는 한국채택국제회계기준(K-IFRS)으로 작성한 연결재무제표 입니다

※ 당기(제58기) ,전기(제57기) 및 전전기 (제56기) 재무제표는 외부감사인의 감사(검토)를 받은 별도재무제표입니다.

※ 기본 및 희석 주당순이익은 지배기업의 소유주에 대한 보통주 기본 및 희석 주당이익 기준입니다.

※ 상기 연결재무제표의 계정과목은 첨부된 연결검토보고서를 참고로 하여 공시용 프로그램에 가장 근접한 계정과목을 사용하였기에 약간의 명칭 및 분류상 차이가 발생할 수 있음을 유의하시기 바랍니다

2. 연결재무제표

※ 제58기(2020년 기말)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

|

연결 재무상태표 |

|

제 58 기 2020.12.31 현재 |

|

제 57 기 2019.12.31 현재 |

|

제 56 기 2018.12.31 현재 |

|

(단위 : 원) |

|

제 58 기 |

제 57 기 |

제 56 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

92,205,452,148 |

46,670,244,329 |

51,740,634,830 |

|

현금및현금성자산 |

8,787,278,880 |

7,764,190,902 |

6,821,363,870 |

|

매출채권 및 기타유동채권 |

21,979,361,004 |

22,923,141,521 |

21,093,273,879 |

|

유동계약자산 |

1,506,248,719 |

1,466,237,482 |

3,448,306,559 |

|

기타유동금융자산 |

42,177,666,920 |

110,000,000 |

110,000,000 |

|

기타유동자산 |

226,304,804 |

44,668,562 |

257,249,516 |

|

재고자산 |

17,519,311,715 |

14,352,977,280 |

20,008,503,566 |

|

당기법인세자산 |

9,280,106 |

9,028,582 |

1,937,440 |

|

비유동자산 |

74,540,456,910 |

136,208,595,757 |

148,658,957,046 |

|

비유동 기타포괄손익-공정가치 측정 금융자산 |

26,858,473,450 |

11,485,087,810 |

|

|

기타비유동금융자산 |

29,443,772 |

10,041,888 |

12,671,699 |

|

유형자산 |

65,271,432,770 |

106,360,139,844 |

135,610,229,691 |

|

영업권 이외의 무형자산 |

310,000,000 |

276,000,000 |

144,000,000 |

|

사용권자산 |

289,969,689 |

246,409,963 |

|

|

이연법인세자산 |

8,639,610,679 |

2,457,530,612 |

1,406,967,846 |

|

자산총계 |

166,745,909,058 |

182,878,840,086 |

200,399,591,876 |

|

부채 |

|||

|

유동부채 |

54,707,992,121 |

27,488,763,842 |

35,285,669,528 |

|

매입채무 및 기타유동채무 |

29,423,942,887 |

21,368,373,526 |

25,853,247,882 |

|

단기차입금 |

10,000,000,000 |

3,248,577,205 |

|

|

유동성장기차입금 |

13,100,000,000 |

4,472,400,000 |

|

|

기타유동금융부채 |

1,426,101,109 |

1,508,117,366 |

1,536,504,848 |

|

기타유동부채 |

268,491,144 |

329,862,706 |

174,939,593 |

|

유동리스부채 |

189,396,974 |

180,388,548 |

|

|

유동충당부채 |

300,060,007 |

4,102,021,696 |

|

|

비유동부채 |

5,666,167,408 |

18,927,833,653 |

17,783,101,377 |

|

장기매입채무 및 기타비유동채무 |

559,401,881 |

91,462,200 |

|

|

장기차입금 |

13,100,000,000 |

12,600,000,000 |

|

|

퇴직급여부채 |

5,004,209,725 |

5,667,792,956 |

5,183,101,377 |

|

비유동리스부채 |

102,555,802 |

68,578,497 |

|

|

부채총계 |

60,374,159,529 |

46,416,597,495 |

53,068,770,905 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

106,371,749,529 |

136,462,242,591 |

147,330,820,971 |

|

자본금 |

42,864,159,500 |

42,864,159,500 |

42,864,159,500 |

|

자본잉여금 |

52,209,912,989 |

52,209,912,989 |

52,209,912,989 |

|

기타포괄손익누계액 |

1,224,035 |

5,404,976,541 |

(6,591,829,728) |

|

이익잉여금(결손금) |

11,296,453,005 |

35,983,193,561 |

58,848,578,210 |

|

비지배지분 |

|||

|

자본총계 |

106,371,749,529 |

136,462,242,591 |

147,330,820,971 |

|

자본과부채총계 |

166,745,909,058 |

182,878,840,086 |

200,399,591,876 |

|

연결 포괄손익계산서 |

|

제 58 기 2020.01.01 부터 2020.12.31 까지 |

|

제 57 기 2019.01.01 부터 2019.12.31 까지 |

|

제 56 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 58 기 |

제 57 기 |

제 56 기 |

|

|---|---|---|---|

|

수익(매출액) |

201,544,560,621 |

218,775,439,661 |

250,232,556,120 |

|

매출원가 |

208,304,638,613 |

225,632,269,359 |

248,605,707,951 |

|

매출총이익 |

(6,760,077,992) |

(6,856,829,698) |

1,626,848,169 |

|

판매비와관리비 |

7,718,970,355 |

12,782,514,940 |

8,812,704,425 |

|

영업이익(손실) |

(14,479,048,347) |

(19,639,344,638) |

(7,185,856,256) |

|

기타이익 |

138,587,013 |

560,788,934 |

801,750,982 |

|

기타손실 |

27,493,419,917 |

8,211,854,023 |

194,508,747 |

|

금융수익 |

3,127,932,425 |

3,079,422,288 |

2,347,317,281 |

|

금융원가 |

3,408,576,829 |

3,193,403,757 |

3,500,517,538 |

|

법인세비용차감전순이익(손실) |

(42,114,525,655) |

(27,404,391,196) |

(7,731,814,278) |

|

법인세비용 |

(4,779,575,971) |

(4,455,166,171) |

(1,501,456,295) |

|

당기순이익(손실) |

(37,334,949,684) |

(22,949,225,025) |

(6,230,357,983) |

|

기타포괄손익 |

(4,863,911,120) |

12,080,646,645 |

(14,286,322,049) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

|||

|

해외사업환산손익 |

(6,303,136) |

7,135,219 |

6,666,625 |

|

해외사업환산손익 법인세효과 |

1,386,690 |

(1,569,749) |

(1,466,657) |

|

해외사업환산손익 법인세차감후 금액 |

(4,916,446) |

5,565,470 |

5,199,968 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

|||

|

기타포괄손익-공정가치측정지분상품평가손익 |

(6,921,584,692) |

15,373,385,640 |

(18,182,849,390) |

|

기타포괄손익-공정가치측정지분상품평가손익 법인세효과 |

1,522,748,632 |

(3,382,144,841) |

4,000,226,866 |

|

기타포괄손익-공정가치측정지분상품평가손익 법인세차감후 금액 |

(5,398,836,060) |

11,991,240,799 |

(14,182,622,524) |

|

확정급여제도의 재측정요소 |

692,104,341 |

107,487,662 |

(139,614,734) |

|

확정급여제도의 재측정요소 법인세효과 |

(152,262,955) |

(23,647,286) |

30,715,241 |

|

확정급여제도의 재측정요소 법인세차감후 금액 |

539,841,386 |

83,840,376 |

(108,899,493) |

|

총포괄손익 |

(42,198,860,804) |

(10,868,578,380) |

(20,516,680,032) |

|

당기순이익(손실)의 귀속 |

|||

|

비지배지분에 귀속되는 당기순이익(손실) |

(37,334,949,684) |

(22,949,225,025) |

(6,230,357,983) |

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(42,198,860,804) |

(10,868,578,380) |

(20,516,680,032) |

|

총 포괄손익, 비지배지분 |

|||

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

(435.5) |

(268) |

(73) |

|

희석주당이익(손실) (단위 : 원) |

(435.5) |

(268) |

(73) |

|

연결 자본변동표 |

|

제 58 기 2020.01.01 부터 2020.12.31 까지 |

|

제 57 기 2019.01.01 부터 2019.12.31 까지 |

|

제 56 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2018.01.01 (기초자본) |

42,864,159,500 |

52,209,912,989 |

7,585,592,828 |

64,990,791,538 |

167,650,456,855 |

167,650,456,855 |

|

|

회계정책변경에 따른 증가(감소) |

197,044,148 |

197,044,148 |

197,044,148 |

||||

|

당기순이익(손실) |

(6,230,357,983) |

(6,230,357,983) |

(6,230,357,983) |

||||

|

기타포괄손익-공정가치측정지분상품 평가손익 |

(14,182,622,524) |

(14,182,622,524) |

(14,182,622,524) |

||||

|

기타포괄손익-공정가치측정지분상품 처분이익 |

|||||||

|

확정급여제도의 재측정요소 |

(108,899,493) |

(108,899,493) |

(108,899,493) |

||||

|

해외사업환산손익 |

5,199,968 |

5,199,968 |

5,199,968 |

||||

|

자본 증가(감소) 합계 |

(14,177,422,556) |

(6,142,213,328) |

(20,319,635,884) |

(20,319,635,884) |

|||

|

2018.12.31 (기말자본) |

42,864,159,500 |

52,209,912,989 |

(6,591,829,728) |

58,848,578,210 |

147,330,820,971 |

147,330,820,971 |

|

|

2019.01.01 (기초자본) |

42,864,159,500 |

52,209,912,989 |

(6,591,829,728) |

58,848,578,210 |

147,330,820,971 |

147,330,820,971 |

|

|

회계정책변경에 따른 증가(감소) |

|||||||

|

당기순이익(손실) |

(22,949,225,025) |

(22,949,225,025) |

(22,949,225,025) |

||||

|

기타포괄손익-공정가치측정지분상품 평가손익 |

11,991,240,799 |

11,991,240,799 |

11,991,240,799 |

||||

|

기타포괄손익-공정가치측정지분상품 처분이익 |

|||||||

|

확정급여제도의 재측정요소 |

83,840,376 |

83,840,376 |

83,840,376 |

||||

|

해외사업환산손익 |

5,565,470 |

5,565,470 |

5,565,470 |

||||

|

자본 증가(감소) 합계 |

11,996,806,269 |

(22,865,384,649) |

(10,868,578,380) |

(10,868,578,380) |

|||

|

2019.12.31 (기말자본) |

42,864,159,500 |

52,209,912,989 |

5,404,976,541 |

35,983,193,561 |

136,462,242,591 |

136,462,242,591 |

|

|

2020.01.01 (기초자본) |

42,864,159,500 |

52,209,912,989 |

5,404,976,541 |

35,983,193,561 |

136,462,242,591 |

136,462,242,591 |

|

|

회계정책변경에 따른 증가(감소) |

|||||||

|

당기순이익(손실) |

(37,334,949,684) |

(37,334,949,684) |

(37,334,949,684) |

||||

|

기타포괄손익-공정가치측정지분상품 평가손익 |

(5,398,836,060) |

(5,398,836,060) |

(5,398,836,060) |

||||

|

기타포괄손익-공정가치측정지분상품 처분이익 |

12,108,367,742 |

12,108,367,742 |

12,108,367,742 |

||||

|

확정급여제도의 재측정요소 |

539,841,386 |

539,841,386 |

539,841,386 |

||||

|

해외사업환산손익 |

(4,916,446) |

(4,916,446) |

(4,916,446) |

||||

|

자본 증가(감소) 합계 |

(5,403,752,506) |

(24,686,740,556) |

(30,090,493,062) |

(30,090,493,062) |

|||

|

2020.12.31 (기말자본) |

42,864,159,500 |

52,209,912,989 |

1,224,035 |

11,296,453,005 |

106,371,749,529 |

106,371,749,529 |

|

|

연결 현금흐름표 |

|

제 58 기 2020.01.01 부터 2020.12.31 까지 |

|

제 57 기 2019.01.01 부터 2019.12.31 까지 |

|

제 56 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 58 기 |

제 57 기 |

제 56 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

6,073,099,100 |

13,036,105,935 |

18,312,481,303 |

|

당기순이익(손실) |

(37,334,949,684) |

(22,949,225,025) |

(6,230,357,983) |

|

당기순이익조정을 위한 가감 |

42,619,827,462 |

33,627,907,274 |

26,702,593,057 |

|

법인세비용 |

(4,779,575,971) |

(4,455,166,171) |

(1,501,456,295) |

|

외화환산손실 |

422,619,603 |

303,116,968 |

342,449,566 |

|

이자비용 |

497,633,610 |

542,478,410 |

816,894,059 |

|

감가상각비 |

19,381,261,457 |

24,410,246,624 |

26,384,785,695 |

|

퇴직급여 |

981,668,508 |

1,042,207,584 |

967,073,160 |

|

보상비 |

254,642,704 |

4,102,021,696 |

|

|

유형자산손상차손 |

25,063,000,000 |

8,054,000,000 |

|

|

이자수익 |

(135,930,346) |

(58,641,052) |

(12,589,414) |

|

유형자산처분이익 |

(14,998,000) |

(23,928,193) |

(175,585,669) |

|

외화환산이익 |

(327,332,504) |

(115,761,186) |

(82,558,202) |

|

재고자산처분손실 |

3,240,506 |

||

|

유형자산처분손실 |

2,214,548,692 |

||

|

재고자산처분이익 |

(80,372,399) |

||

|

무형자산손상차손환입 |

(34,000,000) |

(132,000,000) |

|

|

대손충당금환입 |

(1,338,088) |

(40,667,406) |

(36,419,843) |

|

제품보증충당부채 환입 |

(825,240,310) |

||

|

영업활동으로인한자산ㆍ부채의변동 |

1,187,110,975 |

2,855,004,790 |

(1,249,362,114) |

|

매출채권의 감소(증가) |

349,288,541 |

(1,274,201,727) |

5,003,342,243 |

|

계약자산의 감소(증가) |

(40,011,237) |

1,982,069,077 |

(182,963,502) |

|

미수금의 감소(증가) |

405,341,716 |

(418,875,205) |

202,325,851 |

|

미수수익의 감소(증가) |

(67,666,920) |

||

|

기타유동자산의 감소(증가) |

(181,636,242) |

202,374,434 |

(198,438,442) |

|

재고자산의 감소(증가) |

(3,085,962,036) |

5,655,526,286 |

(2,157,478,414) |

|

판매보증충당부채의 증가(감소) |

(3,231,364,083) |

||

|

퇴직금의 지급 |

(953,147,398) |

(762,865,620) |

(723,106,444) |

|

매입채무의 증가(감소) |

7,018,014,208 |

(2,998,227,977) |

(3,684,615,752) |

|

미지급금의 증가(감소) |

1,117,642,245 |

321,434,019 |

25,279,050 |

|

미지급비용의 증가(감소) |

(82,016,257) |

(7,151,610) |

112,749,416 |

|

기타유동부채의 증가(감소) |

(61,371,562) |

154,923,113 |

353,543,880 |

|

이자수취(영업) |

135,930,346 |

58,641,052 |

12,589,414 |

|

이자지급(영업) |

(497,633,610) |

(553,507,762) |

(804,684,542) |

|

법인세납부(환급) |

(37,186,389) |

(2,714,394) |

(118,296,529) |

|

투자활동현금흐름 |

(14,611,628,221) |

(4,648,976,890) |

(11,425,749,123) |

|

단기금융상품의 취득 |

(42,000,000,000) |

||

|

임차보증금의 감소 |

6,372,752 |

20,000,000 |

|

|

임차보증금의 증가 |

(19,401,884) |

(3,742,941) |

(66,019,877) |

|

건물의 취득 |

(40,880,000) |

(1,087,408,000) |

(1,221,290,000) |

|

구축물의 취득 |

(197,000,000) |

||

|

기계장치의 취득 |

(2,251,511,400) |

(1,113,146,174) |

(3,602,972,852) |

|

기계장치의 처분 |

15,000,000 |

117,984,569 |

178,074,122 |

|

비품의 취득 |

(2,163,091,437) |

(830,719,441) |

(5,886,833,229) |

|

비품의 처분 |

904,431 |

1,184,878 |

|

|

건설중인자산의 취득 |

(1,739,222,086) |

(847,892,165) |

|

|

매도가능금융자산의 처분 |

32,045,256,500 |

||

|

재무활동현금흐름 |

9,796,568,267 |

(7,358,464,092) |

(5,921,321,642) |

|

단기차입금의 증가 |

10,000,000,000 |

13,818,892,098 |

71,111,995,218 |

|

단기차입금의 상환 |

(17,067,469,303) |

(74,620,524,060) |

|

|

유동성장기차입금의 상환 |

(8,472,400,000) |

(2,412,792,800) |

|

|

장기차입금의 증가 |

13,100,000,000 |

||

|

장기차입금의 상환 |

(8,600,000,000) |

||

|

리스부채의 지급 |

(203,431,733) |

(137,486,887) |

|

|

현금및현금성자산의순증가(감소) |

1,258,039,146 |

1,028,664,953 |

965,410,538 |

|

환율변동효과 |

(234,951,168) |

(85,837,921) |

(15,818,399) |

|

기초현금및현금성자산 |

7,764,190,902 |

6,821,363,870 |

5,871,771,731 |

|

기말현금및현금성자산 |

8,787,278,880 |

7,764,190,902 |

6,821,363,870 |

3. 연결재무제표 주석

| 제 58(당)기 2020년 1월 1일부터 2020년 12월 31일까지 |

| 제 57(전)기 2019년 1월 1일부터 2019년 12월 31일까지 |

| 회사명 : 시그네틱스 주식회사와 그 종속기업 |

1. 일반사항

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 시그네틱스 주식회사 (이하 "지배기업")와 그 종속기업의 일반적인 사항은 다음과 같습니다.

1.1 지배기업의 개요

지배기업은 전자장치 및 동 부속품의 제작과 판매 등을 목적으로 1966년 미국 Signetics Corporation(1994년에 Philips Electronics North - America Corporation으로 상호 변경)의 전액투자로 외자도입법에 따른 외국인투자기업으로 설립 등록되었으며, 경기도 파주시 탄현면 평화로 711에 본사를 두고 있습니다.

지배기업은 2000년도에 ㈜영풍이 지배기업의 지분 79.88%를 인수함으로써 독점규제 및 공정거래에 관한 법률에서 규정하는 대규모기업집단으로 2000년 6월 1일자로 지정되었으며 2010년 11월 26일에 주식을 한국거래소(코스닥시장)에 상장하였으며,당분기말 및 전기말 현재 당사의 주주 구성은 다음과 같습니다.

|

(단위: 주, %) |

|

주주 |

당기말 |

전기말 |

||

|

주식수 |

지분율 |

주식수 |

지분율 |

|

|

주식회사 영풍 |

- | - |

27,106,230 |

31.62 |

| 주식회사 테라닉스 |

27,106,230 |

31.62 |

- | - |

|

영풍전자 주식회사 |

1,668,989 |

1.95 |

3,747,910 |

4.37 |

|

장형진 |

7,585,746 |

8.85 |

7,585,746 |

8.85 |

|

기타 |

49,367,354 |

57.58 |

47,288,433 |

55.16 |

|

합 계 |

85,728,319 |

100.00 |

85,728,319 |

100.00 |

1.2 종속기업 현황

1) 당기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

|

회사명 |

소유지분율 |

소재지 |

결산월 |

업종 |

|

SIGNETICS HIGH TECHNOLOGY USA INC. |

100% |

미국 |

12월 |

경영컨설팅 |

2) 연결대상 종속기업의 당기 및 전기 요약재무정보는 다음과 같습니다.

<당기말>

|

(단위: 천원) |

|

회사명(주1) |

당기말 |

당기 |

|||

|

자산 |

부채 |

자본 |

매출액 |

당기순이익 |

|

|

SIGNETICS HIGH TECHNOLOGY USA INC. |

64,540 | 1,066 | 63,474 | 2,315,150 | 25,293 |

<전기말>

|

(단위: 천원) |

|

회사명(주1) |

전기말 |

전기 |

|||

|

자산 |

부채 |

자본 |

매출액 |

전기순이익 |

|

|

SIGNETICS HIGH TECHNOLOGY USA INC. |

44,232 | 1,134 | 43,098 | 2,249,070 | (72,254) |

상기 요약재무정보는 지배기업과 연결대상 종속기업간의 내부거래 상계전 재무제표를 기준으로 작성되었습니다.

2. 중요한 회계정책 및 재무제표 작성기준

다음은 재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성 기준

연결기업의 연결재무제표는 '주식회사 등의 외부감사에 관한 법률'에 따라 제정된 한국채택국제회계기준에 따라 작성되었습니다.

연결재무제표는 공정가치로 평가된 금융상품을 제외하고는 역사적원가를 기준으로 작성되었습니다. 본 연결재무제표는 원화로 표시되어 있으며 다른 언급이 있는 경우를 제외하고는 천원 단위로 표시되어 있습니다.

2.2 연결기준

연결재무제표는 매 회계연도 12월 31일 현재 지배기업 및 종속기업의 재무제표로 구성되어 있습니다. 지배력은 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 획득됩니다. 구체적으로 연결기업이 다음을 모두 갖는 경우에만 피투자자를 지배합니다.

- 피투자자에 대한 힘(즉 피투자자의 관련활동을 지시하는 현재의 능력을 갖게 하는 현존 권리)

- 피투자자에 대한 관여로 인한 변동이익에 대한 노출 또는 권리

- 투자자의 이익금액에 영향을 미치기 위하여 피투자자에 대하여 자신의 힘을 사용 하는 능력

피투자자의 의결권의 과반수 미만을 보유하고 있는 경우 연결기업은 피투자자에 대한 힘을 갖고 있는지를 평가할 때 다음을 포함한 모든 사실과 상황을 고려하고 있습니다.

- 투자자와 다른 의결권 보유자간의 계약상 약정

- 그 밖의 계약상 약정에서 발생하는 권리

- 연결기업의 의결권 및 잠재적 의결권

연결기업은 지배력의 세 가지 요소 중 하나 이상에 변화가 있음을 나타내는 사실과 상황이 있는 경우 피투자자를 지배하는지 재평가합니다. 종속기업에 대한 연결은 연결기업이 종속기업에 대한 지배력을 획득하는 시점부터 지배력을 상실하기 전까지 이루어집니다. 기중 취득하거나 처분한 종속기업의 자산, 부채, 수익 및 비용은 연결기업이 지배력을 획득한 날부터 연결기업이 종속기업을 더 이상 지배하지 않게 된 날까지 포괄손익계산서에 포함하고 있습니다.

당기순손익과 기타포괄손익의 각 구성요소는 비지배지분이 부(-)의 잔액이 되더라도지배기업의 소유주와 비지배지분에 귀속시키고 있습니다. 필요한 경우 종속기업의 회계정책을 연결기업과 일치시키기 위하여 종속기업의 재무제표를 수정하여 사용하고 있습니다. 연결기업 간의 거래로 인해 발생한 모든 연결기업의 자산, 부채, 자본, 수익, 비용 및 현금흐름은 전액 제거하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우 지배력을 상실한 날에 종속기업의 자산(영업권 포함), 부채, 비지배지분 및 자본의 기타 항목을 제거하고 그에 따른 손익을 당기손익으로 인식하고 있습니다. 이전의 종속기업에 대한 잔여 투자는 공정가치로 인식하고 있습니다.

2.3 중요한 회계정책

2.3.1 사업결합 및 영업권

사업결합은 취득법을 적용하여 회계처리하고 있습니다. 취득원가는 취득일의 공정가치로 측정된 이전대가와 피취득자에 대한 비지배지분 금액의 합계로 측정하고 있습니다. 각 사업결합에 대해 취득자는 피취득자에 대한 비지배지분을 공정가치 또는 피취득자의 식별가능한 순자산 중의 비지배지분의 비례적 지분으로 측정하고 있으며 취득관련원가는 발생시 비용으로 처리하고 있습니다.

연결기업은 취득일에 식별가능한 취득 자산과 인수 부채를 취득일에 존재하는 계약조건, 경제상황, 취득자의 영업정책이나 회계정책 그리고 그 밖의 관련조건에 기초하여 분류하거나 지정하고 있습니다. 이러한 분류는 피취득자의 주계약에서 내재파생상품을 분리하는 것을 포함합니다.

취득자가 피취득자에게 조건부 대가를 제공한 경우 동 대가는 취득일의 공정가치로 측정하여 이전대가에 포함하고 있으며 자산이나 부채로 분류된 조건부 대가의 후속적인 공정가치 변동은 기업회계기준서 제1109호에 따라 당기손익이나 기타포괄손익으로 인식하고 있습니다. 또한 자본으로 분류된 조건부 대가는 재측정하지 않고 정산시 자본 내에서 회계처리하고 있습니다. 조건부 대가가 기업회계기준서 제1109호의 적용범위에 해당되지 않는 경우 적절한 기업회계기준서에 따라 측정하고 있습니다.

영업권은 이전대가와 비지배지분 금액 및 이전에 보유하고 있던 지분의 합계액이 식별가능한 취득 자산과 인수 부채의 순액을 초과하는 금액으로 측정하고 있습니다. 취득한 순자산의 공정가치가 이전대가 등의 합계액을 초과하는 경우 연결기업은 모든 취득 자산과 인수 부채를 정확하게 식별하였는지에 대해 재검토하고 취득일에 인식한 금액을 측정하는 데 사용한 절차를 재검토하고 있습니다. 만약 이러한 재검토 후에도 여전히 이전대가 등의 합계액이 취득한 순자산의 공정가치보다 낮다면 그 차익을 당기손익으로 인식하고 있습니다.

최초 인식 후 영업권은 취득원가에서 손상차손누계액을 차감한 가액으로 계상하고 있습니다. 손상검사 목적상 사업결합으로 취득한 영업권은 사업결합으로 인한 시너지효과의 혜택을 받게 될 것으로 기대되는 각 현금창출단위나 현금창출단위집단에 취득일로부터 배분되며 이는 배분대상 현금창출단위나 현금창출단위집단에 피취득자의 다른 자산이나 부채가 할당되어 있는지와 관계없이 이루어집니다.

영업권이 배분된 현금창출단위 내의 영업을 처분하는 경우 처분되는 영업과 관련된 영업권은 처분손익을 결정할 때 그 영업의 장부금액에 포함하며 현금창출단위 내에 존속하는 부분과 처분되는 부분의 상대적인 가치를 기준으로 측정하고 있습니다.

2.3.2 관계기업

관계기업은 지배기업이 유의적인 영향력을 보유하는 기업입니다. 유의적인 영향력은피투자자의 재무정책과 영업정책에 관한 의사결정에 참여할 수 있는 능력이지만 그러한 정책의 지배력은 아닙니다.

연결기업은 관계기업 투자에 대하여 지분법을 적용하여 회계처리하고 있습니다. 관계기업 투자는 최초 취득원가로 인식되며, 취득일 이후 관계기업의 순자산변동액 중 연결기업의 지분 해당액을 인식하기 위하여 장부금액을 가감하고 있습니다. 관계기업과 관련된 영업권은 해당 투자자산의 장부금액에 포함되며 상각 또는 별도의 손상검사를 수행하지 아니하고 있습니다.

관계기업의 영업에 따른 손익 중 연결기업의 지분 해당분은 연결손익계산서에 직접 반영되며 기타포괄손익의 변동은 연결기업의 기타포괄손익의 일부로 표시하고 있습니다. 관계기업의 자본에 직접 반영된 변동이 있는 경우 연결기업의 지분 해당분은 연결자본변동표에 반영하고 있습니다. 연결기업과 관계기업간 거래에 따른 미실현손익은 연결기업의 지분 해당분 만큼 제거하고 있습니다.

관계기업에 대한 이익은 세효과 및 관계기업의 종속기업 비지배지분을 차감한 후의 연결기업 지분에 해당하는 부분을 연결포괄손익계산서에 영업외손익에 표시하고 있습니다.

관계기업의 보고기간은 지배기업의 보고기간과 동일하며 연결기업과 동일한 회계정책의 적용을 위해 필요한 경우 재무제표를 조정하고 있습니다.

지분법을 적용한 이후, 연결기업은 관계기업 투자에 대하여 추가적인 손상차손을 인식할 필요가 있는지 결정합니다. 연결기업은 매 보고기간말에 관계기업 투자가 손상된 객관적인 증거가 있는지 판단하고, 그러한 객관적인 증거가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이를 손상차손으로 하여 '관계기업 지분법손익'의 계정으로 연결포괄손익계산서에 인식하고 있습니다.

연결기업은 관계기업에 대하여 유의적인 영향력을 상실한 때에 종전 관계기업에 대한 잔여 보유 지분이 있다면 그 잔여 지분을 공정가치로 측정하고 있으며, 유의적인 영향력을 상실한 때의 관계기업 투자의 장부금액과 잔여지분의 공정가치 및 처분대가와의 차이는 당기손익으로 반영하고 있습니다.

2.3.3 유동성ㆍ비유동성 분류

연결기업은 자산과 부채를 유동ㆍ비유동으로 연결재무상태표에 구분하여 표시하고 있습니다.

자산은 다음의 경우에 유동자산으로 분류하고 있습니다.

- 정상영업주기 내에 실현될 것으로 예상되거나, 정상영업주기 내에 판매하거나 소 비할 의도가 있다.

- 주로 단기매매 목적으로 보유하고 있다.

- 보고기간 후 12개월 이내에 실현될 것으로 예상한다.

- 현금이나 현금성자산으로서, 교환이나 부채 상환 목적으로의 사용에 대한 제한 기 간이 보고기간 후 12개월 이상이 아니다.

그 밖의 모든 자산은 비유동자산으로 분류하고 있습니다.

부채는 다음의 경우에 유동부채로 분류하고 있습니다.

- 정상영업주기 내에 결제될 것으로 예상하고 있다.

- 주로 단기매매 목적으로 보유하고 있다.

- 보고기간 후 12개월 이내에 결제하기로 되어 있다.

- 보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 무조건의 권리를 가지고 있지 않다.

그 밖의 모든 부채는 비유동부채로 분류하고 있습니다.

이연법인세자산(부채)은 비유동자산(부채)으로 분류하고 있습니다.

2.3.4 공정가치 측정

연결기업은 기타포괄손익-공정가치 측정 금융상품 및 당기손익-공정가치 측정 금융상품과 같은 금융상품을 보고기간말 현재의 공정가치로 평가하고 있습니다. 공정가치는 측정일에 시장참여자 사이의 정상거래에서 자산을 매도하면서 수취하거나 부채를 이전하면서 지급하게 될 가격입니다. 공정가치측정은 자산을 매도하거나 부채를 이전하는 거래가 다음 중 어느 하나의 시장에서 이루어지는 것으로 가정하고 있습니다.

- 자산이나 부채의 주된 시장

- 자산이나 부채의 주된 시장이 없는 경우에는 가장 유리한 시장

연결기업은 주된(또는 가장 유리한) 시장에 접근할 수 있어야 합니다.

자산이나 부채의 공정가치는 시장참여자가 경제적으로 최선의 행동을 한다는 가정하에 시장참여자가 자산이나 부채의 가격을 결정할 때 사용하는 가정에 근거하여 측정하고 있습니다.

비금융자산의 공정가치를 측정하는 경우에는 시장참여자가 경제적 효익을 창출하기 위하여 그 자산을 최고 최선으로 사용하거나 혹은 최고 최선으로 사용할 다른 시장참여자에게 그 자산을 매도하는 시장참여자의 능력을 고려하고 있습니다.

연결기업은 상황에 적합하며 관련된 관측가능한 투입변수의 사용을 최대화하고 관측가능하지 않은 투입변수의 사용을 최소화하면서 공정가치를 측정하는 데 충분한 자료가 이용가능한 가치평가기법을 사용하고 있습니다.

재무제표에서 공정가치로 측정되거나 공시되는 모든 자산과 부채는 공정가치 측정에유의적인 가장 낮은 수준의 투입변수에 근거하여 다음과 같은 공정가치 서열체계로 구분됩니다.

- 수준 1 : 동일한 자산이나 부채에 대한 접근가능한 활성시장의 (조정되지 않은) 공 시가격

- 수준 2 : 공정가치측정에 유의적인 가장 낮은 수준의 투입변수가 직접적으로 또는 간접적으로 관측가능한 투입변수를 이용한 공정가치

- 수준 3 : 공정가치측정에 유의적인 가장 낮은 수준의 투입변수가 관측가능하지 않 은 투입변수를 이용한 공정가치

재무제표에 반복적으로 공정가치로 측정되는 자산과 부채에 대하여 연결기업은 매 보고기간 말 공정가치측정에 유의적인 가장 낮은 수준의 투입변수에 기초한 분류에 대한 재평가를 통해 서열체계의 수준 간의 이동이 있는지 판단합니다.

2.3.5 외화환산

연결기업은 연결재무제표를 기능통화인 원화로 표시하고 있습니다. 다만 연결기업내개별기업은 각각의 기능통화를 결정하고 이를 통해 재무제표 항목을 측정하고 있습니다. 연결기업은 직접 연결법을 사용하고 있으며, 해외영업의 처분시 직접 연결법의 사용함에 따른 금액을 반영한 손익을 당기손익으로 재분류하고 있습니다.

(1) 거래와 잔액

연결실체의 개별기업들의 재무제표 작성에 있어서 기능통화 외의 통화로 이루어진 거래는 거래일의 환율을 적용하여 기록하고 있습니다.

화폐성 외화자산 및 부채는 보고기간말 현재의 기능통화 환율로 환산하고 있습니다.

이에 따라 발생하는 환산차이는 당기손익에 반영하고 있습니다. 다만 해외사업장순투자위험회피를 위한 항목에서 발생하는 환산차이는 해당 순투자의 처분시점까지 자본에 직접 반영하고 처분시점에 당기손익에 반영하고 있습니다. 관련 법인세효과 역시 동일하게 자본항목으로 처리하고 있습니다.

한편, 역사적원가로 측정하는 외화표시 비화폐성 항목은 최초 거래 발생일의 환율을,공정가치로 측정하는 외화표시 비화폐성 항목은 공정가치 측정일의 환율을 적용하여인식하고 있습니다. 비화폐성 항목의 환산에서 발생하는 손익은 해당 항목의 공정가치변동으로 인한 손익의 인식항목과 동일하게 기타포괄손익 또는 당기손익으로 인식하고 있습니다.

관련 자산, 비용, 수익(또는 그 일부)의 최초 인식에 적용할 환율을 결정하기 위한 거래일은 연결기업이 대가를 선지급하거나 선수취하여 비화폐성자산이나 비화폐성부채를 최초로 인식한 날입니다. 선지급이나 선수취가 여러 차례에 걸쳐 이루어지는 경우, 연결기업은 대가의 선지급이나 선수취로 인한 거래일을 각각 결정합니다.

(2) 해외사업장의 환산

해외사업장의 자산ㆍ부채는 보고기간말 현재 환율을, 손익계산서 항목은 당해연도 평균환율을 적용하여 원화로 환산하며 이러한 환산에서 발생하는 외환차이는 자본의별도 항목으로 인식하고 있습니다. 한편 이러한 자본에 인식된 외환차이의 누계액은 해외사업장의 처분시점에 당기손익에 반영하고 있습니다.

해외사업장의 취득으로 발생하는 영업권과 자산ㆍ부채의 장부금액에 대한 공정가치조정액은 해외사업장의 자산·부채로 보아 마감환율로 환산하고 있습니다.

2.3.6 유형자산

유형자산은 취득원가에서 감가상각누계액과 손상차손누계액을 차감한 잔액으로 표시하고 있으며, 이러한 원가에는 자산의 인식요건을 충족한 대체원가 및 장기건설프로젝트의 차입원가를 포함하고 있습니다. 유형자산의 주요 부분이 주기적으로 교체될 필요가 있는 경우 연결기업은 그 부분을 개별자산으로 인식하고 해당 내용연수 동안 감가상각하고 있습니다. 또한, 종합검사원가와 같이 자산의 인식요건을 충족하는 경우에는 유형자산의 장부금액에 포함되어 있으며, 모든 수선 및 유지비용은 발생시점에 당기손익에 반영하고 있습니다. 유형자산의 경제적 사용이 종료된 후에 원상회복을 위하여 자산을 제거, 해체하거나, 부지를 복원하는데 소요될 것으로 추정되는 비용이 충당부채의 인식요건을 충족하는 경우 그 지출의 현재가치를 유형자산의 취득원가에 포함하고 있습니다.

한편, 토지 및 건설중인자산을 제외한 유형자산은 자산의 취득원가에서 잔존가치를 차감한 금액에 대하여 다음의 추정 내용연수에 걸쳐 정액법으로 상각하고 있습니다.

| 구 분 | 내용연수 |

|---|---|

| 건물 | 20 - 40 년 |

| 구축물 | 5 - 20 년 |

| 기계장치 | 2 - 5 년 |

| 차량운반구 | 3 - 5 년 |

| 공기구비품 | 3 - 10 년 |

내용연수와 감가상각방법은 매 회계연도말에 그 적정성을 검토하고 있으며 예상 사

용기간의 변경이나 경제적효익의 소비형태 변화 등으로 인하여 변경이 필요한 경우

에는 추정의 변경으로 회계처리하고 있습니다. 감가상각비는 해당 유형자산의 기능

과 일관된 비용항목으로 하여 당기손익에 반영하고 있습니다.

연결기업은 유형자산 제거시 순매각금액과 장부금액의 차이로 인한 손익은 제거시점의 당기손익에 반영하고 있습니다.

연결기업은 매 회계연도말에 유형자산의 잔존가치, 내용연수 및 감가상각방법의 적정성을 검토하고, 변경시 변경효과는 전진적으로 적용하고 있습니다.

2.3.7 리스

연결기업은 계약에서 대가와 교환하여, 식별되는 자산의 사용 통제권을 일정기간 이전하게 하는지를 고려하여 계약의 약정시점에, 계약자체가 리스인지, 계약이 리스를 포함하는지를 판단합니다.

(1) 리스이용자로서의 회계정책

연결기업은 단기리스와 소액 기초자산 리스를 제외한 모든 리스에 대하여 하나의 인식과 측정 접근법을 적용합니다. 연결기업은 리스료 지급의무를 나타내는 리스부채와 기초자산의 사용권을 나타내는 사용권자산을 인식합니다.

1) 사용권자산

연결기업은 리스개시일(즉, 기초자산이 사용가능한 시점)에 사용권자산을 인식합니다. 사용권자산은 원가로 측정하고, 후속 측정 시 원가모형을 적용하였습니다. 원가모형을 적용하기 위하여 감가상각누계액과 손상차손누계액을 차감하고, 리스부채의 재측정에 따른 조정을 반영합니다. 사용권자산의 원가는 인식된 리스부채 금액, 최초직접원가, 그리고 받은 리스 인센티브를 차감한 리스개시일이나 그 전에 지급한 리스료를 포함합니다. 사용권자산은 리스기간과 다음과 같은 자산의 추정된 내용연수 중 짧은 기간에 걸쳐 정액기준으로 감가상각됩니다.

- 건물 20~40년

- 차량운반구 3~5년

리스기간 종료시점에 연결기업에게 기초자산의 소유권이 이전되는 경우나 사용권자산의 원가에 연결기업이 매수선택권을 행사할 것임이 반영되는 경우, 감가상각은 자산의 기초자산의 추정된 내용연수를 사용하여 계산됩니다.

사용권자산도 손상의 대상이 되며 주석 2.3.11 비금융자산의 손상에 대한 회계정책에서 설명하였습니다.

2) 리스부채

리스 개시일에, 연결기업은 리스기간에 걸쳐 지급될 리스료의 현재가치로 리스부채를 측정합니다. 리스료는 고정리스료(실질적인 고정리스료를 포함하고, 받을 리스 인센티브는 차감), 지수나 요율에 따라 달라지는 변동리스료 및 잔존가치보증에 따라 지급될 것으로 예상되는 금액으로 구성됩니다. 리스료는 또한 연결기업이 매수선택권을 행사할 것이 상당히 확실한 경우에 그 매수선택권의 행사가격과 리스기간이 연결기업의 종료선택권 행사를 반영하는 경우에 그 리스를 종료하기 위하여 부담하는 금액을 포함합니다.

지수나 요율에 따라 달라지는 변동리스료가 아닌 변동리스료는 (재고자산을 생산하는데 발생된 것이 아니라면) 리스료 발생을 유발하는 사건 또는 조건이 발생한 기간의 비용으로 인식합니다.

연결기업은 리스료의 현재가치를 계산할 때, 리스의 내재이자율을 쉽게 산정할 수 없기 때문에 리스개시일의 증분차입이자율을 사용합니다. 리스개시일 이후 리스부채 금액은 이자를 반영하여 증가하고 지급한 리스료를 반영하여 감소합니다. 또한, 리스부채의 장부금액은 리스기간의 변경, 리스료의 변경(예를 들어, 리스료를 산정할 때 사용한 지수나 요율의 변동으로 생기는 미래 리스료의 변동) 또는 기초자산을 매수하는 선택권 평가에 변동이 있는 경우 재측정됩니다.

3) 단기리스와 소액 기초자산 리스

연결기업은 기계장치와 설비의 리스에 단기리스(즉, 이러한 리스는 리스기간이 리스개시일로부터 12개월 이하이고 매수선택권을 포함하지 않음)에 대한 인식 면제 규정을 적용합니다. 또한 연결기업은 소액자산으로 간주되는 사무용품의 리스에 소액자산 리스에 대한 인식 면제 규정을 적용합니다. 단기리스와 소액자산 리스에 대한 리스료는 리스기간에 걸쳐 정액기준으로 비용으로 인식합니다(주석 17 참조).

(2) 리스제공자로서의 회계정책

연결기업은 기초자산의 소유에 따른 위험과 보상의 대부분을 이전하지 않는 리스를 운용리스로 분류합니다. 리스료 수익은 리스기간에 걸쳐 정액 기준으로 인식하며, 영업 성격에 따라 손익계산서에서 매출에 포함됩니다. 운용리스 체결과정에서 부담하는 리스개설 직접원가를 기초자산의 장부금액에 더하고 리스료 수익과 같은 기준으로 리스기간에 걸쳐 비용으로 인식합니다. 조건부 임대료는 임대료를 수취하는 시점에 매출로 인식합니다.

2.3.8 차입원가

의도된 용도로 사용하거나 판매가능한 상태에 이르게 하는 데 상당한 기간을 필요로 하는 자산의 취득, 건설 또는 생산과 직접 관련된 차입원가는 당해 자산 원가의 일부로 자본화하고 있습니다. 기타 차입원가는 발생시 비용으로 계상하고 있습니다. 차입원가는 이자금의 차입과 관련되어 발생된 이자와 기타 원가로 구성되어 있습니다.

2.3.9 무형자산

연결기업은 개별적으로 취득한 무형자산은 취득원가로 계상하고 사업결합으로 취득하는 무형자산은 매수시점의 공정가치로 계상하며 최초취득 이후 상각누계액과 손상차손누계액을 직접 차감하여 표시하고 있습니다. 한편, 개발비를 제외한 내부적으로 창출한 무형자산으로 인식되지 않는 개발원가는 발생시점에 비용항목으로 하여 당기손익에 반영하고 있습니다.

무형자산은 유한한 내용연수를 가진 무형자산과 비한정 내용연수를 가진 무형자산으로 구분됩니다. 유한한 내용연수를 가진 무형자산은 해당 내용연수에 걸쳐 상각하고 손상징후가 파악되는 경우 손상여부를 검토하고 있습니다. 또한 내용연수와 상각방법은 매 회계연도말에 그 적정성을 검토하고 있으며, 예상 사용기간의 변경이나 경제적효익의 소비형태 변화 등으로 인하여 변경이 필요한 경우에는 추정의 변경으로 회계처리하고 있습니다. 무형자산상각비는 해당 무형자산의 기능과 일관된 비용항목으로 하여 당기손익에 반영하고 있습니다.

한편, 비한정 내용연수를 가진 무형자산은 상각하지 아니하고, 매년 개별적으로 또는현금창출단위에 포함하여 손상검사를 수행하고 있습니다. 또한 매년 해당 무형자산에 대하여 비한정 내용연수를 적용하는 것이 적절한지를 검토하고 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

연결기업은 무형자산 제거시 순매각금액과 장부금액의 차이로 인한 손익은 제거시점의 당기손익에 반영하고 있습니다.

연구개발비

연결기업은 연구에 대한 지출을 발생시점에 비용으로 인식하고 있습니다. 다만, 개별프로젝트와 관련된 개발비의 경우, i) 무형자산을 사용하거나 판매하기 위해 그 자산을 완성할 수 있는 기술적 실현가능성을 제시할 수 있고, ii) 무형자산을 완성하여 사용하거나 판매하려는 의도와 능력이 있으며, iii) 이를 위한 충분한 자원이 확보되어 있고, iv) 무형자산이 어떻게 미래경제적효익을 창출할 수 있는 지를 제시할 수 있으며, v) 개발단계에서 발생한 무형자산 관련 지출을 신뢰성 있게 측정할 수 있는 경우에 한하여 무형자산으로 계상하고 있습니다.

한편, 자산으로 인식한 개발비는 원가모형을 적용하여 취득원가에서 상각누계액과 손상차손누계액을 직접 차감하여 표시하고 있으며, 개발이 완료되어 사용가능한 시점부터 경제적효익의 예상 지속기간에 걸쳐 상각하고 있습니다. 연결기업은 자산으로 인식한 개발비에 대하여 개발기간동안 매년 손상검사를 실시하고 있습니다.

회원권

연결기업은 회원권에 대해서는 반영구적 사용을 목적으로 취득하였으며, 장기간 보유할 것으로 예상되므로 비한정 내용연수를 적용하고 있습니다.

2.3.10 재고자산

연결기업은 재고자산을 취득원가와 순실현가능가치 중 낮은 금액으로 평가하고 있습니다. 한편, 재고자산별 취득원가는 매입원가, 전환원가 및 재고자산을 현재의 장소에 현재의 상태로 이르게 하는 데 발생한 기타원가를 포함하고 있습니다. 재고자산의단위원가는 다음과 같이 결정하고 있습니다.

| 구분 | 평가방법 |

|---|---|

| 원재료, 저장품 | 개별법 |

한편, 재고자산을 취득원가와 순실현가능가치 중 낮은 금액으로 평가하고 있습니다. 순실현가능가치는 정상적인 영업과정의 예상 판매가격에서 예상되는 추가 완성원가와 판매비용을 차감한 금액으로 산정하고 있습니다.

2.3.11 비금융자산의 손상

연결기업은 매 보고기간말에 자산의 손상을 시사하는 징후가 존재하는지 검토하고 있습니다. 그러한 징후가 존재하는 경우 또는 비한정 내용연수를 가진 무형자산과 같이 매년 자산에 대한 손상검사가 요구되는 경우, 연결기업은 자산의 회수가능액을 추정하고 있습니다. 자산의 회수가능액은 자산 또는 현금창출단위의 순공정가치와 사용가치 중 큰 금액이며, 개별자산별로 결정하나 해당 개별자산의 현금유입이 다른 자산이나 자산집단의 현금유입과 거의 독립적으로 창출되지 않는 경우, 해당 개별자산이 속한 현금창출단위별로 결정됩니다. 자산의 장부금액이 회수가능액을 초과하는 경우, 자산은 손상된 것으로 보며 자산의 장부금액을 회수가능액으로 감소시키게 됩니다.

사용가치는 해당 자산의 기대 미래현금흐름의 추정치를 화폐의 시간가치와 해당 자산의 위험에 대한 시장의 평가를 반영한 세전할인율로 할인한 현재가치로 평가하고 있습니다. 순공정가치는 공개시장에서 거래되는 시장가격 또는 다른 이용가능한 공정가치 평가지표 등을 사용한 적절한 평가모델을 사용하여 결정하고 있습니다. 손상차손은 손상된 자산의 기능과 일관된 비용항목으로 하여 당기손익에 반영하고 있습니다.

연결기업은 개별자산이 배부된 각각의 현금흐름창출단위에 대하여 작성된 구체적인 재무예산ㆍ예측을 기초로 손상금액을 계산하고 있습니다. 재무예산ㆍ예측은 일반적으로 5년간의 기간을 다루며 더 긴 기간에 대해서는 장기성장률을 계산하여 5년 이후의 기간에 적용하고 있습니다.

손상차손은 손상된 자산의 기능과 일관된 비용항목으로 하여 당기손익에 반영하고 있습니다. 다만 재평가모형을 적용하는 자산으로서 이전에 인식한 재평가잉여금이 있는 경우에는 이전 재평가금액을 한도로 재평가잉여금과 상계하고 있습니다.

영업권을 제외한 자산에 대하여 매 보고기간말에 과거에 인식한 자산의 손상차손이 더 이상 존재하지 않거나 또는 감소하였다는 것을 시사하는 징후가 있는지 여부를 평가하며, 그러한 징후가 있는 경우 회수가능액을 추정하고 있습니다. 과거에 인식한 영업권을 제외한 자산의 손상차손은 직전 손상차손의 인식시점 이후 해당 자산의 회수가능액을 결정하는데 사용된 추정치에 변화가 있는 경우에 한하여 손상차손을 인식하지 않았을 경우의 자산의 장부금액의 상각 후 잔액을 한도로 장부금액을 회수가능액으로 증가시키고 이러한 손상차손환입은 당기손익에 반영하고 있습니다. 다만, 재평가모형을 적용하고 있는 자산의 경우에는 동 환입액을 재평가잉여금의 증가로 처리하고 있습니다.

다음의 자산에 대하여는 자산손상검사에 있어 각각의 기준이 추가적으로 적용되고 있습니다.

무형자산

연결기업은 비한정 내용연수를 가진 무형자산에 대하여 매년 12월 31일과 손상징후가발생하였을 때 개별 자산별 또는 현금창출단위별로 손상검사를 수행하고 있습니다.

2.3.12 현금및현금성자산

연결재무상태표상의 현금 및 현금성자산은 보통예금과 소액현금 및 취득당시 만기가3개월 이내인 단기성예금 등으로 구성되어 있습니다.

2.3.13 금융상품: 최초인식과 후속측정

금융상품은 거래당사자 어느 한쪽에게는 금융자산이 생기게 하고 거래상대방에게 금융부채나 지분상품이 생기게 하는 모든 계약입니다.

(1) 금융자산

1) 최초인식 및 측정

금융자산은 최초 인식 시점에 후속적으로 상각후원가로 측정되는 금융자산, 기타포괄손익-공정가치 측정 금융자산, 그리고 당기손익-공정가치 측정 금융자산으로 분류됩니다.

최초 인식 시점에 금융자산의 분류는 금융자산의 계약상 현금흐름 특성과 금융자산을 관리하기 위한 연결기업의 사업모형에 따라 달라집니다. 유의적인 금융요소가 포함되지 않거나 실무적 간편법을 적용하는 매출채권을 제외하고는, 연결기업은 금융자산을 최초에 공정가치로 측정하며, 당기손익-공정가치로 측정하는 금융자산의 경우가 아니라면 거래원가를 가감합니다. 유의적인 금융요소가 포함되지 않거나 실무적 간편법을 적용하는 매출채권은 기업회계기준서 제1115호에 따라 결정된 거래가격으로 측정합니다.

금융자산을 상각후원가 또는 기타포괄손익-공정가치로 측정하기 위해서는 현금흐름이 원리금만으로 구성(SPPI)되어야 합니다. 이 평가는 SPPI 테스트라고 하며, 개별 상품 수준에서 수행됩니다.

금융자산의 관리를 위한 연결기업의 사업모형은 현금흐름을 발생시키기 위해 금융자산을관리하는 방법과 관련됩니다. 사업모형은 현금흐름의 원천이 금융자산의 계약상현금흐름의 수취인지, 매도인지 또는 둘 다 인지를 결정합니다.

시장의 합의나 규제에 의해 설정된 기간 프레임 내에서 금융자산을 이전하는 것이 요구되는 금융자산의 매입 또는 매도(정형화된 거래)는 거래일에 인식됩니다. 즉, 연결기업의 금융자산을 매입하거나 매도하기로 약정한 날을 의미합니다.

2) 후속측정

금융자산의 후속측정은 그 분류에 따라 아래와 같이 측정하고 있습니다.

- 상각후원가 측정 금융자산 (채무상품)

- 누적 손익을 당기손익으로 재순환하는 기타포괄손익-공정가치 측정 금융자산 (채 무상품)

- 제거시 누적 손익을 당기손익으로 재순환하지 않는 기타포괄손익-공정가치 측정 금융자산 (지분상품)

- 당기손익-공정가치 측정 금융자산

가. 상각후원가측정금융자산(채무상품)

이 범주는 연결기업과 가장 관련이 높습니다. 연결기업은 아래 조건을 모두 만족하는 경우에 금융자산을 상각후원가로 측정합니다.

- 계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자 산을 보유하고,

- 금융자산의 계약 조건에 따라 특정일에 원금과 원금잔액에 대한 이자 지급만으로 구성되어 있는 현금흐름이 발생합니다.

상각후원가 측정 금융자산은 후속적으로 유효이자율(EIR)법을 사용하여 측정되며, 손상을 인식합니다. 자산의제거, 변경 또는 손상에서 발생하는 이익과 손실은 당기손익으로 인식됩니다.

나. 기타포괄손익-공정가치측정금융자산(채무상품)

연결기업은 아래의 조건을 모두 충족하는 채무상품을 기타포괄손익-공정가치 금융자산으로 측정합니다.

- 계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고,

- 금융자산의 계약 조건에 따라 특정일에 원리금 지급만으로 구성되어 있는 현금흐 름이 발생

기타포괄손익-공정가치 측정 채무상품에서, 이자수익, 외화환산손익, 그리고 손상 또는 환입은 상각후원가 측정 금융자산과 동일한 방법으로 계산되어 당기손익으로 인식됩니다. 나머지 공정가치 변동부분은 기타포괄손익으로 인식됩니다. 금융자산의제거 시, 기타포괄손익으로 인식한 공정가치 누적 변동분은 당기손익으로 재순환됩니다.

연결기업의 기타포괄손익-공정가치 측정 채무상품은 비유동자산으로 분류되는 채무상품에 포함됩니다.

다. 기타포괄손익-공정가치측정금융자산(지분상품)

최초 인식 시점에, 연결기업은 기업회계기준서 제1032호 '금융상품 표시'에서의 지분의 정의를 충족하고 투자 목적으로 보유하고 있지 않은 지분상품을 기타포괄손익-공정가치로 측정하도록 하는 취소 불가능한 선택을 할 수 있습니다.

이러한 금융자산에서 발생하는 손익은 당기손익으로 재순환되지 않습니다. 배당은 연결기업의 금융자산의 원가 중 일부를 회수하여 이익을 얻는 경우에는 기타포괄손익으로 처리되며, 이를 제외하고는 받을 권리가 확정되었을 때 손익계산서상 기타수익으로 인식됩니다. 기타포괄손익-공정가치 측정 지분상품은 손상을 인식하지 않습니다.

연결기업은 비상장지분상품에 대해서도 취소불가능한 선택을 할 수 있습니다.

라. 당기손익-공정가치 측정 금융자산

당기손익-공정가치 측정 금융자산은 단기매매항목, 최초 인식 시에 당기손익-공정가치로 측정하도록 지정된 금융자산 또는 공정가치로 측정하도록 요구되는 금융자산을 포함합니다. 단기간 내에 매도하거나 재구매할 목적으로 취득한 금융자산은 단기매매항목으로 분류됩니다. 분리된 내재파생상품을 포함한 파생상품은 효과적인 위험회피수단으로 지정되지 않았다면 단기매매항목으로 분류됩니다. 현금흐름이 원리금 지급만으로 구성되지 않은 금융자산은 사업모형에 관계없이 당기손익-공정가치 측정 금융자산으로 분류 및 측정됩니다. 상기 문단에서 서술된 것과 같이 채무상품이 상각후원가 또는 기타포괄손익-공정가치 측정 금융자산으로 분류됨에도 불구하고 회계 불일치를 제거하거나 유의적으로 감소시킬 수 있다면 채무상품을 당기손익-공정가치로 측정하도록 지정할 수 있습니다.

당기손익-공정가치 측정 금융자산은 재무상태표에 공정가치로 표시되며, 공정가치의 순변동은 손익계산서에서 당기손익으로 인식됩니다.

이 범주는 파생상품과 공정가치의 변동을 기타포괄손익으로 처리하는 취소불가능한 선택을 하지않은 상장 지분 상품을 포함합니다. 상장 지분 상품에 대한 배당은 권리가 확정된 시점에 당기손익으로 인식합니다.

복합계약에 내재된 파생상품은 경제적인 특성과 위험이 주계약에 밀접하게 관련되지않고, 내재파생상품과 동일한 조건인 별도의 상품이 파생상품의 정의를 충족하며, 복합계약이 당기손익-공정가치로 측정되지 않는다면 주계약으로부터 분리하여 별도의파생상품으로 회계처리합니다. 내재파생상품은 공정가치로 측정하고 공정가치의 변동을 당기손익으로 인식합니다. 현금흐름을 유의적으로 변경시키는 계약 조건의 변경이 있거나 당기손익-공정가치 측정 범주에 해당하지 않게 되는 경우에만 재평가가발생합니다.

주계약이 금융자산인 복합계약에서 내재파생상품은 분리하여 회계처리하지 않습니다. 주계약인 금융자산과 내재파생상품은 상품 전체를 당기손익-공정가치 측정 금융자산으로 분류합니다.

3) 제거

금융자산 (또는, 금융자산의 일부 또는 비슷한 금융자산의 집합의 일부)는 다음과 같은 상황에서 우선적으로 제거됩니다.

- 금융자산의 현금흐름에 대한 계약상 권리가 소멸한 경우

- 연결기업이 금융자산의 현금흐름을 수취할 권리를 양도하거나 양도(pass-throug

h) 계약에 따라 수취한 현금흐름 전체를 중요한 지체 없이 제3자에게 지급할 의무가 있다.

이 경우에 연결기업은 금융자산의 보유에 따른 위험과 보상의 대부분을 이전하거나 금융자산의 보유에 따른 위험과 보상의 대부분을 이전하지도 보유하지도 않으나 자산에 대한 통제를 이전합니다.

연결기업은 금융자산의 현금흐름을 수취할 권리를 이전하거나 양도(pass-through) 계약을 체결할 때, 자산을 소유함에 따른 위험과 보상을 유지하는지를 평가합니다. 연결기업이 금융자산의 위험과 보상의 대부분을 보유하지도 이전하지도 않았다면, 해당 금융자산에 지속적으로 관여하는 정도까지 그 금융자산을 계속 인식합니다. 이 경우에, 연결기업은 관련된 부채를 인식합니다. 양도된 자산과 관련된 부채는 연결기업이 보유한 권리와 의무를 반영하여 측정합니다.

보증을 제공하는 형태인 지속적 관여는, 양도된 자산의 장부금액과 수취한 대가 중 상환을 요구받을 수 있는 최대 금액 중 낮은 금액으로 측정됩니다.

4) 금융자산의 손상

금융자산의 손상과 관련된 자세한 공시 사항은 아래 주석에 제공됩니다.

- 유의적인 가정에 대한 공시

- 기타포괄손익-공정가치로 측정되는 채무상품

- 계약자산을 포함한 매출채권

연결기업은 당기손익-공정가치 항목을 제외한 모든 채무상품에 대하여 기대신용손실(ECL)에 대한 충당금을 인식합니다. 기대신용손실은 계약상 수취하기로 한 현금흐름과 연결기업이 수취할 것으로 예상하는 모든 현금흐름의 차이를 최초의 유효이자율로 할인하여 추정합니다. 예상되는 현금흐름은 보유한 담보를 처분하거나 계약의 필수 조건인 그 밖의 신용 보강으로부터 발생하는 현금흐름을 포함합니다.

기대신용손실은 두 개의 stage로 인식합니다. 최초 인식 이후 신용위험의 유의적인 증가가 없는 신용 익스포저에 대하여, 기대신용손실은 향후 12개월 내에 발생할 가능성이 있는 채무불이행 사건으로부터 발생하는 신용손실(12개월 기대신용손실)을 반영합니다. 최초 인식 이후 신용위험의 유의적인 증가가 있는 신용 익스포저에 대하여, 손실충당금은 채무불이행 사건이 발생하는 시기와 무관하게 익스포저의 남은 존속기간에 대한 기대신용손실(전체기간 기대신용손실)을 측정하도록 요구됩니다.

매출채권과 계약자산에 대하여, 연결기업은 기대신용손실 계산에 간편법을 적용할 수 있습니다. 따라서, 연결기업은 신용위험의 변동을 추적하지 않는 대신에, 각 결산일에 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 인식합니다. 연결기업은 특정 채무자에 대한 미래전망정보와 경제적 환경을 반영하여 조정된 과거 신용손실 경험에 근거하여 충당금 설정률표를 설정합니다.

연결기업은 계약상 지급이 유의적으로 연체되는 경우에 채무불이행이 발생한 것으로봅니다. 그러나, 특정 상황에서, 연결기업은 내부 또는 외부 정보가 연결기업에 의한 모든 신용보강을 고려하기 전에는 연결기업의 계약상의 원금 전체를 수취하지 못할 것을 나타내는 경우에 금융자산에 채무불이행 사건이 발생했다고 볼 수 있습니다. 금융자산은 계약상 현금흐름을 회수하는 데에 합리적인 기대가 없을 때 제거됩니다.

(2) 금융부채

1) 최초인식 및 측정

금융부채는 최초 인식 시점에 당기손익-공정가치 측정 금융부채, 대출과 차입, 미지급금 또는 효과적인 위험회피 수단으로 지정된 파생상품으로 적절하게 분류됩니다.

모든 금융부채는 최초에 공정가치로 인식되고, 대여금, 차입금 및 미지급금의 경우에는 직접 관련된 거래원가를 차감합니다.

연결기업의 금융부채는 매입부채와 기타 미지급금, 당좌차월을 포함한 대여 및 차입금을 포함합니다.

2) 후속측정

금융부채의 측정은 아래에서 언급된 분류에 따릅니다.

가. 당기손익-공정가치 측정 금융부채

당기손익-공정가치 측정 금융부채는 단기매매금융부채와 최초 인식 시점에 당기손익-공정가치로 측정하도록 지정된 금융부채를 포함합니다.

금융부채가 단기간 내에 재매입되는 경우에는 단기매매항목으로 분류됩니다. 이 범주는 또한 기업회계기준서 제1109호에서 정의된 위험회피관계에 있는 위험회피수단으로 지정되지 않은 파생상품을 포함합니다. 또한 분리된 내재파생상품은 위험회피에 효과적인 수단으로 지정되지 않았다면 단기매매항목으로 분류됩니다.

단기매매항목인 금융부채에서 발생하는 손익은 당기손익으로 인식됩니다.

당기손익-공정가치 항목으로 지정된 금융부채는 기업회계기준서 제1109호의 기준을 충족하는 경우에 최초 인식 시점에만 지정됩니다. 연결기업은 어떤 금융부채도 당기손익-공정가치 항목으로 지정하지 않았습니다.

나. 대여금 및 차입금

이 범주는 연결기업과 관련이 높습니다. 최초 인식 이후에, 이자부 대여금과 차입금은 후속적으로 유효이자율법을 사용하여 상각후원가로 측정됩니다. 부채가 제거되거나 유효이자율 상각 절차에 따라 발생하는 손익은 당기손익으로 인식됩니다.

상각후원가는 유효이자율의 필수적인 부분인 수수료나 원가에 대한 할인이나 할증액을 고려하여 계산됩니다.

이 범주는 일반적으로 이자부 대여나 차입에 적용합니다. 더 자세한 정보는 주석 18에 언급되어 있습니다.

3) 제거

금융부채는 지급 의무의 이행, 취소, 또는 만료된 경우에 제거됩니다. 기존 금융부채가 대여자는 동일하지만 조건이 실질적으로 다른 금융부채에 의해 교환되거나, 기존 부채의 조건이 실질적으로 변경된 경우에, 이러한 교환이나 변경은 최초의 부채를 제거하고 새로운 부채를 인식하게 합니다. 각 장부금액의 차이는 당기손익으로 인식합니다.

(3) 금융상품의 상계

금융자산과 금융부채는 인식한 자산과 부채에 대해 법적으로 집행 가능한 상계 권리를 현재 가지고 있거나, 차액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할의도가 있는 경우에 재무상태표에서 상계하여 순액으로 표시됩니다.

2.3.14 퇴직급여

확정급여제도의 급여원가는 예측단위적립방식을 이용하여 결정됩니다. 보험수리적 손익, 순이자에 포함된 금액을 제외한 사외적립자산의 수익 및 순이자에 포함된 금액을 제외한 자산인식상한효과의 변동으로 구성된 재측정요소는 발생 즉시 기타포괄손익으로 인식하고 있으며 후속적으로 당기손익으로 재분류하지 아니하고 있습니다.

과거근무원가는 다음 중 이른 날에 비용으로 인식하고 있습니다.

- 제도의 개선이나 축소가 발생할 때

- 관련되는 구조조정원가나 해고급여를 인식할 때

순이자는 순확정급여부채(자산)에 할인율을 곱하여 결정하고 있습니다. 연결기업은 근무원가와 순확정급여부채의 순이자를 매출원가 및 판매비와관리비의 항목으로 당기손익으로 인식하고 있습니다.

2.3.15 충당부채와 우발부채

연결기업은 과거사건의 결과로 현재의무(법적의무 또는 의제의무)가 존재하고 당해 의무를 이행하기 위하여 경제적효익을 갖는 자원이 유출될 가능성이 높으며 당해 의무의 이행에 소요되는 금액을 신뢰성 있게 추정할 수 있는 경우에 충당부채를 인식하고 있습니다. 충당부채를 결제하기 위하여 필요한 지출액의 일부 또는 전부를 제3자가 변제할 것이 예상되는 경우 연결기업이 의무를 이행한다면 변제를 받을 것이 거의확실하게되는 때에 한하여 변제금액을 인식하고 별도의 자산으로 회계처리하고 있습니다. 충당부채와 관련하여 연결포괄손익계산서에 인식되는 비용은 제3자의 변제와 관련하여 인식한 금액과 상계하여 표시하고 있습니다.

화폐의 시간가치 효과가 중요한 경우 충당부채는 부채의 특유위험을 반영한 현행 세전 이자율로 할인하고 있습니다. 충당부채를 현재가치로 평가하는 경우, 기간 경과에따른 장부금액의 증가는 금융원가로 인식하고 있습니다.

2.3.16 온실가스배출권 및 배출부채

연결기업은 온실가스 배출권 거래제의 결과로 무상 배출권을 수령하였습니다. 동 배출권은 매년 지급되고 있으며 실제 배출량에 대응하여 동일한 수량의 배출권을 사용하여야 합니다. 연결기업은 수령한 배출권에 대하여 순부채접근법으로 회계처리하고있으며 이에 따라 실제 배출되는 배출량이 주어진 배출권을 초과하는 경우에만 충당부채로 계상하고 배출원가는 영업원가로 인식하고 있습니다. 배출권을 제3자로부터 구입하는 경우에는 취득원가로 계상하고 이후 이를 변제권으로 보아 배출부채에 맞추어 공정가치로 재측정하고 공정가치 변동액은 손익계산서에 계상하고 있습니다.

2.3.17 주당손익

연결기업은 기본주당손익을 지배주주지분순손익에 대하여 계산하고 연결손익계산서에 표시하고 있습니다. 주당손익은 보통주에 귀속되는 지배주주지분순손익을 보고기간 동안에 유통된 보통주식수를 가중평균한 주식수로 나누어 계산하고 있습니다.

2.3.18 고객과의 계약에서 생기는 수익

연결기업은 회수시기와 관계없이 경제적효익의 유입 가능성이 높고 신뢰성 있게 측정될 수 있는 경우에 수익을 인식하고 있으며, 받았거나 받을 대가의 공정가치에서 계약상지급조건을 고려하고 세금과 관세 등을 차감하여 수익을 측정하고 있습니다.

(1) 용역의 제공

연결기업은 반도체 패키징(테스트포함) 사업을 하고 있으며, 기간에 걸쳐 이행하는 수행의무로 보아 진행기준에 따라 해당 재화나 용역의 대가로 받을 권리를 갖게 될 것으로 예상하는 대가를 반영하는 금액으로 수익을 인식합니다.

가. 변동대가

계약이 변동대가를 포함한 경우에 연결기업은 고객에 약속한 재화를 이전하고 그 대가로 받을 금액을 추정합니다. 변동대가와 관련된 불확실성이 나중에 해소될 때, 이미 인식한 누적 수익 금액 중 유의적인 부분을 되돌리지(환원하지) 않을 가능성이 매우 높은 정도까지만 변동대가를 계약의 개시 시점에 추정하고 거래가격에 포함합니다.

나. 보증의무

연결기업은 계약의 요구에 따라 용역제공 이후 계약제품에 연결기업의 책임으로 결함이 존재하는 경우 고객의 손실을 배상하는 보증을 제공하고 있습니다. 이러한 확신유형의 보증은 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산'에 따라 회계처리합니다.

다. 계약자산

계약자산은 고객에게 이전한 재화나 용역에 대하여 그 대가를 받을 권리입니다. 고객이 대가를 지급하기 전이나 지급기일 전에 연결기업이 고객에게 재화나 용역을 이전하는 경우 그 대가를 받을 기업의 권리로 그 권리에 시간의 경과 외의 조건이 있는 자산은 계약자산입니다.

라. 매출채권

수취채권은 무조건적인 연결기업의 권리를 나타냅니다. 왜냐하면 시간만 경과하면 대가를 지급받을 수 있기 때문입니다.

2.3.19 법인세

(1) 당기법인세

당기 및 과거기간의 당기법인세부채(자산)는 보고기간말까지 제정되었거나 실질적으로 제정된 세율(및 세법)을 사용하여, 과세당국에 납부할(과세당국으로부터 환급받을)것으로 예상되는 금액으로 측정하고 있습니다.

자본에 직접 반영되는 항목과 관련된 당기 법인세는 자본에 반영되며 당기손익에 반영되지 않고 있습니다. 경영진은 주기적으로 관련 세법 규정의 해석과 관련해서 법인세 환급액에 대한 회수가능성을 평가하여 필요한 경우 충당금을 설정하고 있습니다.

(2) 이연법인세

연결기업은 자산 및 부채의 재무보고 목적상 장부금액과 세무기준액의 차이인 일시적차이에 대하여 이연법인세자산과 이연법인세부채를 인식하고 있습니다.

연결기업은 다음의 경우를 제외하고 모든 가산할 일시적차이에 대하여 이연법인세부채를인식하고 있습니다.

- 영업권을 최초로 인식할 때 이연법인세부채가 발생하는 경우

- 자산 또는 부채를 최초로 인식하는 거래로서 사업결합거래가 아니고 거래 당시 회

계이익이나 과세소득에 영향을 미치지 아니하는 거래에서 이연법인세부채가 발생 하는 경우

- 종속기업, 관계기업 및 조인트벤처에 대한 투자지분과 관련한 가산할 일시적차이 로서 동 일시적차이의 소멸시점을 통제할 수 있고 예측가능한 미래에 일시적차이 가 소멸하지 않을 가능성이 높은 경우

또한, 다음의 경우를 제외하고는 차감할 일시적차이, 미사용 세액공제와 세무상결손금이 사용될 수 있는 과세소득의 발생가능성이 높은 경우 이연법인세자산을 인식하고 있습니다.

- 자산 또는 부채를 최초로 인식하는 거래로서 사업결합거래가 아니고 거래 당시 회 계이익이나 과세소득에 영향을 미치지 아니하는 거래에서 이연법인세자산이 발생 하는 경우

- 종속기업, 관계기업 및 조인트벤처에 대한 투자지분과 관련한 차감할 일시적차이 로서 동 일시적차이가 예측가능한 미래에 소멸할 가능성이 높지 않거나 동 일시적 차이가 사용될 수 있는 과세소득이 발생할 가능성이 높지 않은 경우

이연법인세자산의 장부금액은 매 보고기간말에 검토하며, 이연법인세자산의 일부 또는 전부에 대한 혜택이 사용되기에 충분한 과세소득이 발생할 가능성이 더 이상 높지않다면 이연법인세자산의 장부금액을 감액시키고 있습니다. 한편, 감액된 금액은 사용되기에 충분한 과세소득이 발생할 가능성이 높아지면 그 범위내에서 다시 환입하고 있습니다. 또한, 매 보고기간말마다 인식되지 않은 이연법인세자산에 대하여 재검토하여, 미래 과세소득에 의해 이연법인세자산이 회수될 가능성이 높아진 범위까지 과거 인식되지 않은 이연법인세자산을 인식하고 있습니다.

이연법인세자산 및 부채는 보고기간말까지 제정되었거나 실질적으로 제정된 세율(및세법)에 근거하여 당해 자산이 실현되거나 부채가 결제될 회계기간에 적용될 것으로 기대되는 세율을 사용하여 측정하고 있습니다.

당기손익 이외로 인식되는 항목과 관련된 당기법인세와 이연법인세는 당기손익 이외의 항목으로 인식하고 있습니다. 이연법인세 항목은 해당 거래에 따라서 기타포괄손익으로 인식하거나 자본에 직접 반영하고 있습니다.

당기법인세자산과 당기법인세부채를 상계할 수 있는 법적으로 집행가능한 권리를 가지고있고, 이연법인세자산과 이연법인세부채가 동일한 과세대상기업과 동일한 과세당국과 관련이 있는 경우에만 이연법인세자산과 이연법인세부채를 상계하여 표시하고 있습니다.

2.3.20 정부보조금

정부보조금은 부수되는 조건의 이행에 대한 합리적인 확신이 있는 경우에 인식하고 있습니다. 수익관련보조금은 보조금으로 보전하려 하는 관련원가와 대응시키기 위해필요한 기간에 걸쳐 체계적인 기준에 따라 보조금을 수익으로 인식하며, 자산관련보조금은 이연수익으로 인식하여 관련 자산의 내용연수동안 매년 동일한 금액을 수익으로 인식하고 있습니다.

비화폐성자산을 보조금으로 수취한 경우에는 자산과 보조금을 명목금액으로 기록하고, 관련자산의 추정내용연수에 걸쳐 정액으로 연결포괄손익계산서에 수익으로 인식하고있습니다. 한편, 시장이자율보다 낮은 이자율의 대여금 혹은 유사한 지원을 제공받은 경우, 낮은 이자율로 인한 효익은 추가적인 정부보조금으로 인식하고 있습니다.

2.3 회계정책과 공시의 변경

2.3.1 연결회사가 채택한 제ㆍ개정 기준서

연결기업은 2020년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시', 제1008호 '회계정책, 회계추정의 변경 및 오류' 개정 - 중요성의 정의

'중요성의 정의'를 명확히 하고 기준서 제1001호와 제1008호를 명확해진 정의에 따라 개정하였습니다. 중요성 판단 시 중요한 정보의 누락이나 왜곡표시뿐만 아니라 중요하지 않은 정보로 인한 영향과 회사가 공시할 정보를 결정할 때 정보이용자의 특성을 고려하도록 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1103호 '사업결합' 개정 - 사업의 정의