|

|

대표이사등의 확인서_20210319_1 |

사 업 보 고 서

(제 19 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 03월 19일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 엔케이맥스 |

| 대 표 이 사 : | 박상우 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 돌마로 172, 1층 및 6층(정자동, 분당서울대학교병원 헬스케어혁신파크) |

| (전 화) 031) 8017-8114 | |

| (홈페이지) https://www.nkmax.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 조용환 |

| (전 화) 031) 8017-8114 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서_20210319_1 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 명칭

당사의 명칭은 '주식회사 엔케이맥스'라고 표기합니다. 또한 영문으로는 'NKMAX Co., Ltd.'라 표기합니다. 약식으로 NKMAX라고 표기합니다.

나. 설립일자 및 존속기간

당사는 2002년 1월 14일 실험용시약 제조 및 연구개발을 목적으로 설립되었으며, 2015년 10월 23일 코스닥시장에 상장되었습니다. 2019년 6월 14일 구,주식회사 에이티젠이 구,주식회사 엔케이맥스를 흡수합병하고 주식회사 엔케이맥스로 사명을 변경하였습니다. 구,주식회사 엔케이맥스의 면역세포치료제 개발사업을 확보하여 면역진단부터 면역치료까지 NK세포 중심의 통합 솔루션을 제공하려는 목적을 가지고 있습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

| 본사 | 주 소 | 경기도 성남시 분당구 돌마로 172, 1층 및 6층 (정자동, 분당서울대학교병원 헬스케어혁신파크) |

| 전화번호 | 031-8017-8114 | |

| 홈페이지 | https://www.nkmax.com |

라. 중소기업 해당 여부

당사는 중소기업기본법 제2조 및 중소기업기본법 시행령 제3조에 의거 중소기업에 해당합니다.

마. 벤처기업 해당여부

당사는 벤처기업육성에 관한 특별조치법 제25조의 규정에 의한 벤처기업입니다.

| 기준 | 당사 현황 | 발행 번호 | 벤처기업지정 |

|---|---|---|---|

| 연구개발기업 | 확인날짜 : 2019.05.07 | 제20190105031호 | 기술보증기금 |

| 유효기간 : 2019.05.07~2021.05.06 |

바. 주요 사업의 내용

당사는 면역세포치료제 개발 전문기업으로 NK 세포 중심의 핵심 기술을 기반으로 한 면역진단부터 면역치료까지 통합 솔루션을 제공하는 사업과 연구용 시약 및 건강기능식품 판매사업을 영위하는 기업입니다. 자세한 사항은 동 보고서의 Ⅱ. 사업의 내용을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

| 과목 | 신용등급 평가일 | 재무결산 기준일 | 신용등급 | 평가회사 | 유효기간 |

|---|---|---|---|---|---|

| 기업신용평가 | 2020년08월20일 | 2019년12월31일 | B- | (주)나이스디앤비 | 2020년08월20일부터 2021년08월19일 |

아. 연결대상 종속회사 개황

| (단위 : 원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| NKMAX America, INC. (비상장) |

2017.08.18 | 3001 Daimler St, Santa Ana, CA 92705 | 신약개발 및 연구 | 19,779,466,619 | 지분율 99.99% | 여 |

| NKMAX Japan, INC. (비상장) |

2017.11.28 | 福岡縣 福岡市 中央區 今泉2-5-28 ノイラ天神501 | 신약개발 및 연구 | 159,058,062 | 지분율 100% | 부 |

| 주식회사 엔케이맥스에이치앤디 (비상장) |

2016.06.21 | 경기도 성남시 분당구 대왕판교로 700, C동 303호 |

건강기능식품 위탁제조업 및 판매업 |

2,499,408,820 | 지분율 100% | 부 |

|

ATGEN CANADA Inc. |

2013.09.17 | 16 Westminster Ave N, Suite 201, Montreal-West, QC H4X 1Z1 |

연구 및 제품판매 | 233,109,154 | 지분율 100% | 부 |

|

ATGEN America Inc. |

2014.02.11 | 28494 Westinghouse Place, Suite 306 Valencla, California 91355 |

연구 및 제품판매 | 218,302,456 | 지분율 100% | 부 |

| ATGEN JAPAN, Inc. (비상장) |

2017.09.12 | 福岡縣 福岡市 中央區 今泉2-5-28 ノイラ天神501 | 연구 및 제품판매 | 4,668,706 | 지분율 100% | 부 |

| CoAsia Biotech Corp. (비상장) |

2016.04.01 | 13F.-3, No.141, Sec. 1, Keelung Rd., Xinyi Dist., Taipei City 110, Taiwan (R.O.C.) |

연구 및 제품판매 | 422,056,019 | 지분율 100% | 부 |

1) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 상장 | 2015년 10월 23일 | 기술성장기업의 코스닥시장 상장 | 코스닥시장 상장규정 제7조2항 |

2. 회사의 연혁

가. 주요 연혁

|

일 자 |

연 혁 |

|---|---|

| 2019.06 | 구,주식회사 에이티젠과 구,주식회사 엔케이맥스 합병 후 주식회사 엔케이맥스로 사명 변경 |

| 2019.03 | SuperNK®면역세포치료제 미국 임상1상 승인 |

| 2018.11 | SuperNK®면역세포치료제 한국 임상1/2a 승인 |

| 2018.05 | NK Vue®KIT 태국 의료기기 인허가 획득 |

| 2018.03 | NK Vue®KIT 싱가포르 의료기기 인허가 획득 |

| 2017.09 | 자회사 ATGEN JAPAN, Inc 설립 |

| 2016.06 | NK Vue®Kit 건강보험 등재 |

| 2016.06 | 자회사 주식회사 엔케이맥스에이치앤디(구, 주식회사 에이티젠에이치앤디) 설립 |

| 2016.01 | 면역세포치료제 개발을 위한 관계사 구,주식회사 엔케이맥스 설립 |

나. 공시대상기간 중 회사 중요 변동사항

2019년 6월 14일 구,주식회사 에이티젠이 구,주식회사 엔케이맥스를 흡수합병하고 주식회사 엔케이맥스로 사명을 변경하였습니다.

다. 회사의 본점 소재지 및 그 변경

| 변경일 | 변경전 | 변경후 | 비고 |

|---|---|---|---|

| 2016.04.18 | 경기도 성남시 분당구 대왕판교로712번길 16, 2층 (삼평동, 한국파스퇴르연구소) |

경기도 성남시 분당구 돌마로 172, 1층 및 6층 (정자동, 분당서울대병원 헬스케어혁신파크) |

- |

2019년 6월 구,주식회사 에이티젠과 구,주식회사 엔케이맥스의 합병 이후 본점소재지는 주식회사 엔케이맥스(구, 주식회사 에이티젠)의 본점소재지와 동일합니다.

라. 경영진의 중요한 변동

|

일 시 |

연 혁 |

|---|---|

| 2020.03.31 | 대표이사 박상우 중임 |

| 2019.06.18 | 사내이사 피에르강용 사임, 사내이사 김용만 취임 |

| 2019.03.31 | 사내이사 조용환 중임, 사내이사 피에르강용 중임, 사외이사 박한수 취임, 감사 방찬식 중임 |

| 2018.03.31 | 기타비상무이사 함승주 퇴임, 사외이사 정재호 퇴임 |

| 2018.03.19 | 기타비상무이사 이재면 사임 |

| 2017.03.31 | 대표이사 박상우 중임, 기타비상무이사 윤호근 퇴임, 사내이사 장창욱 사임 |

| 2016.03.31 | 기타비상무이사 김종선 퇴임, 기타비상무이사 이재면 중임 |

| 2016.03.29 | 기타비상무이사 박청교 퇴임, 사내이사 최우식 퇴임, 사내이사 피에르강용 중임 |

| 2016.03.25 | 감사 이종윤 퇴임, 사내이사 조용환 취임, 사내이사 장창욱 취임, 감사 방찬식 취임 |

마. 최대주주의 변동

당사는 설립일부터 사업보고서 작성기준일 현재까지 최대주주 변경이 없습니다.

바. 상호의 변동

당사는 2019년 6월 14일 주식회사 에이티젠에서 주식회사 엔케이맥스로 사명(상호)을 변경하고 당사의 종속회사 주식회사 에이티젠에이치앤디 또한 주식회사 엔케이맥스에이치앤디로 사명(상호)을 변경하였습니다.

사. 회사가 합병 등을 한 경우 그 내용

1) 구,주식회사 에이티젠의 구,주식회사 엔케이맥스 흡수 합병

당사는 NK세포 중심의 토탈 솔루션 기업으로 도약하고자 2019년 2월 구,주식회사 엔케이맥스와의 합병을 결정하여 2019년 6월 14일 완료하고 사명을 주식회사 엔케이맥스로 변경하였습니다.

※ 합병과 관련한 자세한 내용은 2019년 4월 15일 증권신고서 및 2019년 4월 26일 투자설명서 등을 참고하시기 바랍니다.

아. 회사의 업종 또는 주된 사업의 변화

1) 2019년 6월 구,주식회사 엔케이맥스를 흡수합병하며 면역세포치료제 연구개발 부문으로 주력사업을 변경하고, NK세포 중심의 핵심 기술을 기반으로 한 면역진단부터 면역치료까지 통합 솔루션을 제공하는 사업 영위

2) 2016년 6월 자회사 주식회사 엔케이맥스에이치앤디를 설립하여 건강기능식품 제조/판매사업 추가

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

|

일 시 |

연 혁 |

|---|---|

|

2020.02 |

녹십자랩셀과 NK Vue®KIT의 공급 계약 체결 |

|

2018.01 |

녹십자랩셀과 NK Vue®KIT의 공급 계약 체결 |

|

2017.05 |

CellMark Asia Pte Ltd(태국) NK Vue® Kit 독점 공급 계약 체결 |

|

2017.04 |

녹십자랩셀과 NK Vue®Tube의 공급 계약 체결 |

|

2017.04 |

녹십자의료재단과 NK Vue®Gold(검사시약)의 공급 계약 체결 |

|

2017.03 |

의료법인 삼광의료재단과 NK Vue®KIT 수탁기관 제품 공급 계약 체결 |

|

2017.03 |

성세의료재단 성민병원과 NK Vue®KIT 수탁기관 제품 공급 계약 체결 |

|

2017.03 |

세계로병원과 NK Vue®KIT 수탁기관 제품 공급 계약 체결 |

|

2017.02 |

인성의료재단 한림병원과 NK Vue®KIT 거점병원 공급 계약 체결 |

|

2017.01 |

의료법인 삼광의료재단과 NK Vue®KIT 수탁기관 제품 공급 계약 체결 |

|

2016.12 |

의료법인 정산의료재단 효성병원과 NK Vue®KIT 거점병원 공급 계약 체결 |

|

2016.12 |

DCT BIOGEN 와 CIS지역(카자흐스탄제외) NK Vue®KIT 독점 공급 계약 체결 |

|

2016.10 |

DCT BIOGEN 와 카자흐스탄 NK Vue®KIT 공급 계약 체결 |

|

2016.08 |

PT. MEDISON JAYA RAYA 와 인도네시아 NK Vue®KIT 공급 계약 체결 |

차. 주요 종속회사의 연혁

| 상 호 | 회사의 연혁 |

|---|---|

| NKMAX America, INC. | 2017.12 신약개발 및 연구개발 목적 설립 (소재지: 미국 캘리포니아주) |

3. 자본금 변동사항

가. 증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2016년 01월 12일 | 신주인수권행사 | 보통주 | 71,428 | 500 | 7,000 | - |

| 2016년 02월 10일 | 전환권행사 | 보통주 | 15,000 | 500 | 10,000 | 제5회 |

| 2016년 03월 04일 | 전환권행사 | 보통주 | 105,000 | 500 | 10,000 | 제4회 |

| 2016년 04월 07일 | 신주인수권행사 | 보통주 | 1,428 | 500 | 7,000 | - |

| 2016년 05월 17일 | 주식매수선택권행사 | 보통주 | 7,000 | 500 | 7,000 | - |

| 2016년 05월 31일 | 전환권행사 | 보통주 | 40,000 | 500 | 10,000 | 제4회 |

| 2016년 08월 01일 | 신주인수권행사 | 보통주 | 1,428 | 500 | 7,000 | - |

| 2016년 10월 26일 | 전환권행사 | 보통주 | 27,000 | 500 | 10,000 | 제5회 |

| 2016년 10월 28일 | 유상증자(제3자배정) | 보통주 | 247,709 | 500 | 40,370 | - |

| 2016년 11월 17일 | 전환권행사 | 보통주 | 10,000 | 500 | 10,000 | 제5회 |

| 2017년 04월 11일 | 주식매수선택권행사 | 보통주 | 25,000 | 500 | 12,000 | - |

| 2017년 04월 18일 | 주식매수선택권행사 | 보통주 | 20,000 | 500 | 12,000 | - |

| 2017년 05월 11일 | 주식매수선택권행사 | 보통주 | 35,000 | 500 | 12,000 | - |

| 2017년 09월 21일 | 전환권행사 | 보통주 | 121,355 | 500 | 30,530 | 제6회 |

| 2017년 10월 17일 | 전환권행사 | 보통주 | 10,645 | 500 | 30,530 | 제6회 |

| 2017년 11월 16일 | 전환권행사 | 보통주 | 309,688 | 500 | 30,530 | 제6회 |

| 2017년 11월 23일 | 전환권행사 | 보통주 | 75,335 | 500 | 30,530 | 제6회 |

| 2018년 01월 01일 | 무상증자 | 보통주 | 11,988,565 | 500 | - | 신주배정비율 1:1 |

| 2018년 01월 09일 | 전환권행사 | 보통주 | 88,144 | 500 | 15,270 | 제6회 |

| 2018년 01월 19일 | 전환권행사 | 보통주 | 34,053 | 500 | 15,270 | 제6회 |

| 2018년 01월 26일 | 주식매수선택권행사 | 보통주 | 230,000 | 500 | 3,500 | - |

| 2018년 02월 01일 | 신주인수권행사 | 보통주 | 5,714 | 500 | 7,000 | - |

| 2018년 02월 01일 | 전환권행사 | 보통주 | 19,646 | 500 | 15,270 | 제6회 |

| 2018년 02월 28일 | 전환권행사 | 보통주 | 85,134 | 500 | 15,270 | 제6회 |

| 2018년 02월 28일 | 주식매수선택권행사 | 보통주 | 40,000 | 500 | 3,500 | - |

| 2018년 03월 13일 | 주식매수선택권행사 | 보통주 | 140,000 | 500 | 3,500 | - |

| 2018년 03월 27일 | 주식매수선택권행사 | 보통주 | 40,000 | 500 | 6,000 | - |

| 2018년 05월 21일 | 신주인수권행사 | 보통주 | 2,857 | 500 | 7,000 | - |

| 2018년 06월 04일 | 전환권행사 | 보통주 | 42,567 | 500 | 15,270 | 제6회 |

| 2018년 08월 24일 | 전환권행사 | 보통주 | 19,646 | 500 | 15,270 | 제6회 |

| 2018년 10월 16일 | 전환권행사 | 보통주 | 60,000 | 500 | 5,000 | 제5회 |

| 2018년 11월 07일 | 주식매수선택권행사 | 보통주 | 30,000 | 500 | 6,000 | - |

| 2019년 04월 05일 | 주식매수선택권행사 | 보통주 | 50,000 | 500 | 6,000 | - |

| 2019년 06월 18일 | - | 보통주 | 6,223,697 | 500 | 14,250 | 합병으로 인한 보통주 신주발행 주당발행가액은 합병신주 발행에 따른 상장초일 종가를 기준으로 산정 |

| 2019년 06월 18일 | - | 우선주 | 374,610 | 500 | 24,025 | 합병으로 인한 우선주 신주발행 |

| 2019년 07월 26일 | 전환권행사 | 보통주 | 142,476 | 500 | 9,826 | 상환전환우선주의 보통주 일부 전환 |

| 2020년 03월 06일 | 전환권행사 | 보통주 | 242,954 | 500 | 12,348 | 제8회 |

| 2020년 05월 08일 | 전환권행사 | 보통주 | 56,689 | 500 | 12,348 | 제8회 |

| 2020년 05월 12일 | 전환권행사 | 보통주 | 174,925 | 500 | 12,348 | 제8회 |

| 2020년 05월 13일 | 전환권행사 | 보통주 | 249,332 | 500 | 9,826 | 상환전환우선주의 보통주 일부 전환 |

| 2020년 05월 15일 | 전환권행사 | 보통주 | 16,196 | 500 | 12,348 | 제8회 |

| 2020년 05월 22일 | 전환권행사 | 보통주 | 40,492 | 500 | 12,348 | 제8회 |

| 2020년 05월 27일 | 전환권행사 | 보통주 | 24,295 | 500 | 12,348 | 제8회 |

| 2020년 06월 03일 | 전환권행사 | 보통주 | 40,492 | 500 | 12,348 | 제8회 |

| 2020년 06월 03일 | 전환권행사 | 보통주 | 249,332 | 500 | 9,826 | 상환전환우선주의 보통주 일부 전환 |

| 2020년 06월 05일 | 전환권행사 | 보통주 | 24,295 | 500 | 12,348 | 제8회 |

| 2020년 06월 12일 | 전환권행사 | 보통주 | 56,689 | 500 | 12,348 | 제8회 |

| 2020년 06월 19일 | 전환권행사 | 보통주 | 40,492 | 500 | 12,348 | 제8회 |

| 2020년 06월 22일 | 전환권행사 | 보통주 | 64,787 | 500 | 12,348 | 제8회 |

| 2020년 06월 26일 | 전환권행사 | 보통주 | 64,787 | 500 | 12,348 | 제8회 |

| 2020년 07월 21일 | 전환권행사 | 보통주 | 32,393 | 500 | 12,348 | 제8회 |

| 2020년 07월 23일 | 전환권행사 | 보통주 | 100,420 | 500 | 12,348 | 제8회 |

| 2020년 07월 27일 | 전환권행사 | 보통주 | 80,340 | 500 | 12,447 | 제6회 |

| 2020년 07월 28일 | 주식매수선택권행사 | 보통주 | 3,746 | 500 | 800 | - |

| 2020년 08월 04일 | 전환권행사 | 보통주 | 178,163 | 500 | 12,348 | 제8회 |

| 2020년 08월 07일 | 전환권행사 | 보통주 | 40,492 | 500 | 12,348 | 제8회 |

| 2020년 08월 10일 | 전환권행사 | 보통주 | 28,119 | 500 | 12,447 | 제6회 |

| 2020년 08월 11일 | 주식매수선택권행사 | 보통주 | 8,243 | 500 | 800 | - |

| 2020년 08월 12일 | 전환권행사 | 보통주 | 32,393 | 500 | 12,348 | 제8회 |

| 2020년 08월 12일 | 주식매수선택권행사 | 보통주 | 4,243 | 500 | 800 | - |

| 2020년 08월 26일 | 전환권행사 | 보통주 | 48,590 | 500 | 12,348 | 제8회 |

| 2020년 08월 27일 | 전환권행사 | 보통주 | 80,984 | 500 | 12,348 | 제8회 |

| 2020년 08월 28일 | 전환권행사 | 보통주 | 96,728 | 500 | 12,447 | 제6회 |

| 2020년 09월 03일 | 전환권행사 | 보통주 | 501,727 | 500 | 12,447 | 제6회 |

| 2020년 09월 09일 | 전환권행사 | 보통주 | 64,786 | 500 | 12,348 | 제8회 |

| 2020년 09월 25일 | 주식매수선택권행사 | 보통주 | 1,873 | 500 | 800 | - |

| 2020년 10월 27일 | 전환권행사 | 보통주 | 40,492 | 500 | 12,348 | 제8회 |

| 2020년 12월 04일 | - | 우선주 | 517,108 | 500 | 13,150 | 우선주 발행 |

| 2020년 12월 16일 | 전환권행사 | 보통주 | 80,340 | 500 | 12,447 | 제6회 |

| 2020년 12월 18일 | 전환권행사 | 보통주 | 32,393 | 500 | 12,348 | 제8회 |

| 2020년 12월 21일 | 전환권행사 | 보통주 | 101,770 | 500 | 9,826 | 상환전환우선주의 보통주 일부 전환 |

| 2020년 12월 23일 | 전환권행사 | 보통주 | 60,000 | 500 | 9,826 | 상환전환우선주의 보통주 일부 전환 |

미상환 전환사채 발행현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 천원, 주) |

| 종류\구분 | 회차 | 발행일 | 만기일 | 권면(전자등록)총액 | 전환대상 주식의 종류 |

전환청구가능기간 | 전환조건 | 미상환사채 | 비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 전환비율 (%) |

전환가액 | 권면(전자등록)총액 | 전환가능주식수 | ||||||||

| 제6회 무기명식 무보증 사모전환사채 |

제6회차 | 2016년 08월 29일 | 2021년 08월 29일 | 30,000,000 | 보통주 | 2017.08.29~2021.08.28 | 100 | 12,447 | - | - | 주1) |

| 제7회 무기명식 무보증 사모전환사채 |

제7회차 | 2018년 03월 30일 | 2023년 03월 30일 | 9,000,000 | 보통주 | 2019.03.30~2023.03.30 | 100 | 15,297 | - | - | 주2) |

| 제8회 무기명식 이권부 무보증 사모전환사채 |

제8회차 | 2018년 06월 26일 | 2023년 06월 26일 | 27,500,000 | 보통주 | 2019.06.26~2023.05.26 | 100 | 12,348 | 7,000,000 | 566,893 | 주3) |

| 제9회 무기명식 이권부 무보증 사모전환사채 |

제9회차 | 2020년 05월 04일 | 2025년 05월 04일 | 10,000,000 | 보통주 | 2021.05.04~2025.04.04 | 100 | 12,447 | 10,000,000 | 803,406 | 주4) |

| 제10회 무기명식 이권부 무보증 사모전환사채 |

제10회차 | 2020년 05월 27일 | 2025년 05월 27일 | 20,000,000 | 보통주 | 2021.05.27~2025.04.27 | 100 | 13,150 | 20,000,000 | 1,520,912 | 주5) |

| 제11회 무기명식 이권부 무보증 사모전환사채 |

제11회차 | 2020년 11월 30일 | 2025년 11월 30일 | 23,200,000 | 보통주 | 2021.11.30~2025.10.30 | 100 | 13,389 | 23,200,000 | 1,732,765 | 주6) |

| 합 계 | - | - | - | 119,700,000 | - | - | - | - | 60,200,000 | 4,623,976 | - |

주1) 2020년 12월 16일 미상환사채 잔액 전부 전환청구되어 해당 사채권 말소처리하였습니다.

주2) 2020년 05월 04일 사채권자의 조기상환 요청에 의해 미상환사채 잔액을 전부 상환하고 해당 사채권을 말소하였습니다.

주3) 보유자는 2020년 06월 26일 이후 조기상환 청구권 행사가 가능하며, 2019년 03월 27일 시가하락에 따라 전환가액이 14,604원으로 조정되고, 2019년 06월 26일 시가하락에 따라 전환가액이 13,468원으로 조정되었으며, 2019년 09월 26일 시가하락에 따라 전환가액이 12,348원으로 조정되었습니다. 2020년 03월 06일 사채권자의 전환청구권행사에 따라 3,000,000천원이 보통주로 전환되었습니다. 2020년 05월 08일 사채권자의 전환청구 행사에 따라 700,000천원이 보통주로 전환되었습니다. 2020년 05월 12일 사채권자의 전환청구 행사에 따라 2,160,000천원이 보통주로 전환되었습니다. 2020년 05월 15일 사채권자의 전환청구 행사에 따라 200,000천원이 보통주로 전환되었습니다. 2020년 05월 22일 사채권자의 전환청구 행사에 따라 500,000천원이 보통주로 전환되었습니다. 2020년 05월 27일 사채권자의 전환청구 행사에 따라 300,000천원이 보통주로 전환되었습니다. 2020년 06월 03일 사채권자의 전환청구 행사에 따라 500,000천원이 보통주로 전환되었습니다. 2020년 06월 05일 사채권자의 전환청구 행사에 따라 300,000천원이 보통주로 전환되었습니다. 2020년 06월 12일 사채권자의 전환청구 행사에 따라 700,000천원이 보통주로 전환되었습니다. 2020년 06월 19일 사채권자의 전환청구 행사에 따라 500,000천원이 보통주로 전환되었습니다. 2020년 06월 22일 사채권자의 전환청구 행사에 따라 800,000천원이 보통주로 전환되었습니다. 2020년 06월 26일 사채권자의 전환청구 행사에 따라 800,000천원이 보통주로 전환되었습니다. 2020년 07월 21일 사채권자의 전환청구 행사에 따라 400,000천원이 보통주로 전환되었습니다. 2020년 07월 23일 사채권자의 전환청구 행사에 따라 1,240,000천원이 보통주로 전환되었습니다. 2020년 08월 04일 사채권자의 전환청구 행사에 따라 2,200,000천원이 보통주로 전환되었습니다. 2020년 08월 07일 사채권자의 전환청구 행사에 따라 500,000천원이 보통주로 전환되었습니다. 2020년 08월 12일 사채권자의 전환청구 행사에 따라 400,000천원이 보통주로 전환되었습니다. 2020년 08월 26일 사채권자의 전환청구 행사에 따라 600,000천원이 보통주로 전환되었습니다. 2020년 08월 27일 사채권자의 전환청구 행사에 따라 1,000,000천원이 보통주로 전환되었습니다. 2020년 09월 09일 사채권자의 전환청구 행사에 따라 800,000천원이 보통주로 전환되었습니다. 2020년 10월 27일 사채권자의 전환청구 행사에 따라 500,000천원이 보통주로 전환되었습니다. 2020년 12월 18일 사채권자의 전환청구 행사에 따라 400,000천원이 보통주로 전환되었습니다. 2020년 12월 28일 사채권자의 조기상환 요청에 따라 2,000,000,000원이 상환되었습니다.

주4) 보유자는 2021년 11월 04일 이후 조기상환 청구권 행사가 가능하며 발행회사는 사채의 발행일로부터 12개월이 경과하는 날(2021년5월4일)부터 2022년5월4일까지 사채권의 30%한도내에서 매수청구권 행사 가능합니다.

주5) 보유자는 2021년 11월 27일 이후 조기상환 청구권 행사가 가능하며 발행회사는 사채의 발행일로부터 12개월이 경과하는 날(2021년5월27일)부터 2022년5월27일까지 사채권의 30%한도내에서 매수청구권 행사 가능합니다.

주6) 보유자는 발행일로부터 18개월이 되는 2022년 05월 30일 이후 조기상환 청구권 행사가 가능하며 발행회사는 사채의 발행일로부터 12개월이 경과하는 날(2021년11월30일)부터 2022년11월30일까지 사채권의 30%한도내에서 매수청구권 행사 가능합니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 190,000,000 | 10,000,000 | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 34,114,716 | 563,327 | 34,678,043 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 34,114,716 | 563,327 | 34,678,043 | - | |

| Ⅴ. 자기주식수 | 1,715 | - | 1,715 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 34,113,001 | 563,327 | 34,676,328 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,715 | - | - | - | 1,715 | 주1) | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,715 | - | - | - | 1,715 | - | ||

| - | - | - | - | - | - | - | |||

주1) 2019년 06월 합병절차에 따라 주식매수청구권 행사주식을 취득하였습니다.

다. 종류주식(명칭) 발행현황

1) 상환전환우선주(우선주)

| (단위 : 원) |

| 발행일자 | 2018년 03월 29일 | |||

| 주당 발행가액(액면가액) | 24,025 | 500 | ||

| 발행총액(발행주식수) | 9,000,000,000 | 374,610 | ||

| 현재 잔액(현재 주식수) | 1,110,000,000 | 46,219 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 주당 발행가액에 우선배당률(연1.5%)를 적용한 금액으로 주당 배당을 받는다. | ||

| 잔여재산분배에 관한 사항 | 우선주 1주당 발행가액의 한도에서 보통주식을 보유한 주주에 우선하여 잔여재산의 분배를 받을 권리를 갖는다. | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | 현금 상환 | |||

| 상환기간 | 발행일로부터 3년이 경과한 날 및 이후 매 1개월에 해당하는 날에 상환청구 가능 | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | 발행일로부터 1년이 되는 날로부터 발행일로부터 10년이 되는 날까지 | |||

| 전환으로 발행할 주식의 종류 |

기명식 보통주 | |||

| 전환으로 발행할 주식수 |

374,610 | |||

| 의결권에 관한 사항 | 의결권 없음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

구,(주)엔케이맥스(피합병법인)에서 발행된 우선주에 합병비율 0.6243511을 적용하여 구,(주)에이티젠(합병 후 주식회사 엔케이맥스로 상호변경)에 배정된 우선주가 있습니다. | |||

2) 전환우선주(2우선주)

| (단위 : 원) |

| 발행일자 | 2020년 12월 03일 | |||

| 주당 발행가액(액면가액) | 13,150 | 500 | ||

| 발행총액(발행주식수) | 6,799,970,200 | 517,108 | ||

| 현재 잔액(현재 주식수) | 6,799,970,200 | 517,108 | ||

| 주식의 내용 |

이익배당에 관한 사항 | (1) 우선배당율: 발행가액 기준 연 1% (2) 본 주식에 대하여 어느 사업연도에 배당을 하지 못한 경우에도 미배당 금액은 다음 사업연도의 배당시에 우선하여 배당하지 않는다(비누적적). (3) 본 주식에 대한 배당은 보통주식에 대하여 비참가적으로 한다(비참가적). (4) 발행회사는 해당 사업연도에 대한 본 주식에 대한 배당을 하지 않는 한, 보통주에 대한 배당을 할 수 없다. (5) 본 주식에 대한 배당은 현금배당으로 하며, 원 미만은 절상한다. |

||

| 잔여재산분배에 관한 사항 | 본 주식의 주주는 아래 규정된 바에 따라 잔여재산의 분배에 있어서 보통주의 주주에 우선한다. (1) 발행회사의 청산시 잔여재산 분배에 대하여 발행금액과 미지급된 배당금을 합한 금액의 한도에서 보통주 주주에 우선하여 잔여재산의 분배를 받는다. (2) 발행회사의 잔여재산이 잔여재산 분배에 관한 본 주식의 주주들에게 우선적으로 분배하여야 할 금액에 미달하는 경우에는 잔여재산 분배에 관한 본 주식의 수에 비례하여 잔여재산을 분배한다. (3) 위 (1) 및 (2)에 따라 잔여재산 분배에 관한 본 주식의 주주들에 대하여 잔여재산의 우선분배가 이루어진 후 남는 잔여재산은 보통주식의 주주들이 소유하고 있는 보통주식의 수에 비례하여 분배한다. |

|||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

본 주식 1주당 보통주식 1주 | ||

| 전환청구기간 | 발행일로부터 1년이 되는 날로부터 존속기간 만기일 직전 영업일까지 | |||

| 전환으로 발행할 주식의 종류 |

기명식 보통주 | |||

| 전환으로 발행할 주식수 |

517,108 | |||

| 의결권에 관한 사항 | 의결권 없음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

(1) 발행회사가 다음 각호의 행위를 하기 위하여는 인수회사의 사전 서면동의를 얻어야 한다. 1. 회사의 인수, 합병, 분할, 회생절차 또는 파산신청 2. 자본금의 감소 3. 개별 건별 기준 50억원 이상 규모의 영업의 전부 또는 중요한 일부의 양도, 자회사의 처분(자회사에 대한 기존 금융기관채권자에 대한 자회사 발행주식의 담보제공은 제외), 경영위임계약의 체결 4. 영업의 전부 또는 중요한 일부의 폐지 5. 주요 경영진(동일인을 제외한 대표이사, 등기이사, 재무담당임원 등을 말하되, 이에 한정되지 아니함)을 변경할 경우 (2) 발행회사는 다음 각호의 사유가 발생한 경우 인수회사에게 즉시 서면통보 하여야 한다. 1. 발행회사가 발행한 어음 또는 수표의 부도, 은행거래 정지 2. 천재지변, 재해, 파업 등의 사유로 발행회사의 영업활동의 중요한 일부 또는 전부의 정지 3. 발행회사의 경영 및 영업에 중대한 영향을 미치는 소송가액 50억원 이상의 소송의 제기(피고가 되는 경우를 포함함) |

|||

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 34,195,056 | - |

| 우선주 | 563,327 | - | |

| 의결권없는 주식수(B) | 보통주 | 1,715 | - |

| 우선주 | 563,327 | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | - | - | - |

| - | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

- | - | - |

| - | - | - | |

| 의결권이 부활된 주식수(E) | - | - | - |

| - | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 34,193,341 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

가. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제19기 | 제18기 | 제17기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | -41,440 | -11,429 | -20,453 | |

| (별도)당기순이익(백만원) | -30,556 | -7,083 | -17,534 | |

| (연결)주당순이익(원) | -1,272 | -403 | -830 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주식배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | - | - | - | - |

| - | - | - | - | |

| 주당 주식배당(주) | - | - | - | - |

| - | - | - | - | |

7. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 05월 18일 | 임시주주총회 | - 상호 변경 - 사업 목적 변경 - 종류주식에 관한 사항 |

합병 이후 존속법인 상호 변경 |

| 2019년 03월 19일 | 정기주주총회 | - 전자등록 관련 조문 추가 및 구 조문 삭제 | 「주식·사채 등의 전자등록에 관한 법률」신설 |

| 2018년 03월 28일 | 정기주주총회 | - 사업 목적 추가 | 관련 사업 확장가능성에 따른 추가 |

| 2017년 03월 24일 | 정기주주총회 | - 사업 목적 추가 | 관련 사업 확장가능성에 따른 추가 |

| 2016년 03월 25일 | 정기주주총회 | - 사업 목적 추가 - 전환사채권 발행한도 - 주총 결의 방법 추가 |

1. 관련 사업 확장가능성에 사업 목적 추가 2. 사채권의 발행 한도 증액 3. 적대적 M&A에 대한 방어조항 추가 |

II. 사업의 내용

1. 사업의 개요

2019년 6월 주식회사 에이티젠이 관계회사인 주식회사 엔케이맥스를 흡수합병하고 회사명을 주식회사 엔케이맥스로 변경하였습니다. 당사의 합병 후 주요 사업 분야는 크게 (1)면역세포치료제 사업, (2)면역진단키트 사업, (3)건강기능식품 판매 사업, (4)바이오 연구용 시약 사업으로 나눌 수 있습니다. 면역진단과 더불어 치료가 필요한 경우 면역치료를 활용한 치료제를 제공하고, 면역건강을 관리하고 예방을 위해서는 건강기능식품을 제공하는 면역관련 통합 솔루션을 제공하는 사업 영역을 가지고 있습니다.

가. 주요사업부문별 현황

(1) 면역세포치료제 사업

면역세포치료제 사업은 체내 면역세포를 활용하여 암 등 다수의 난치질환을 대상으로 한 치료제를 연구개발하고 제조하는 사업입니다.

엔케이맥스는 면역세포 중 하나인 NK세포를 활용하여 면역세포치료제로 개발가능한 면역세포치료제 플랫폼 기술 'SuperNK(슈퍼NK)'를 보유하고 있습니다.

이 기술은 체외에서 고순도로 분리한 NK세포를 고활성의 NK세포로 대량증식할 수 있는 기술입니다.

이 기술은 사람의 말초혈액에서 뽑은 NK세포를 체외에서 1) 99% 고순도로 분리하고 2) 암 살상을 위한 고효율의 SMART한 NK세포로 배양하고 3) 대량 증식시키는 세포치료 플랫폼 기술입니다. 당사는 '슈퍼NK' 면역세포치료제 플랫폼 기술을 활용하여 암을 비롯한 다양한 난치질환 치료제들을 개발하고 있으며, 이를 위하여 미국과 한국, 멕시코에서 임상시험을 수행하고 있습니다.

슈퍼NK는 1) 자가 세포치료제(SNK01, Autologous)과 2) 동종 세포치료제(SNK02, Allogenic), 3) 동종의 CAR-NK(SNK03)으로 파이프라인 확대가 가능합니다.

'SNK01'은 미국, 한국, 멕시코에서 3건의 임상시험을 실시하고 있습니다. NK세포 기반의 면역세포치료제 개발 기업으로는 국내 최초로 미국FDA로부터 2019년 1월에 임상 (IND) 승인을 받아 암(기존 치료제 반응을 보이지 않은)을 대상으로 한 미국 임상1상을 실시하고 있으며, 한국에서는 비소세포폐암환자를 대상으로 임상1/2a상을 진행하여 임싱시험을 종료하고 임상시험 결과를 정리하고 있습니다. 멕시코에서는 자가면역질환인 건선과 퇴행성 신경질환인 알츠하이머병을 대상으로 각각 임상1상을 진행하고 있습니다.

당사는 슈퍼NK를 활용한 면역세포치료제의 글로벌 공급을 원활히 하기 위하여 GMP생산시설을 한국과 미국에 확보하였습니다. 한국은 2016년 GMP 기준에 맞는 제조시설을 완공하여 현재 임상시험용 제품 생산을 하고 있으며, 미국의 세포치료제 생산시설은 2019년 9월 완공과 더불어 생산시설이 위치한 미국 캘리포니아주 공중보건부 식약지청으로부터 의약품 제조 허가를 받았습니다. 당사는 다양한 적응증을 대상으로 한 NK세포 면역세포치료제를 개발하고 글로벌 시장에 공급하여 글로벌 바이오기업으로 성장할 계획입니다.

(2) 면역진단키트 사업

당사는 세계 최초로 전혈에서의 NK세포활성도를 측정할 수 있는 면역력 측정 키트(체외진단키트)를 개발하였으며, 2012년 식품의약안전처로부터 의료기기 2등급으로 품목허가를 받았습니다. 또한 2014년 6월 보건복지부로부터 신의료기술 인정을 받았으며, 2016년 7월 심평원의 건강보험 급여항목(선별)으로 등재되었습니다. 이러한 기술의 우수성을 인정받아 현재 1,000개의 이상의 의료기관에서 건강 검진과 환자 진단에 사용되고 있습니다.

또한 본격적인 해외 판매를 위해 캐나다를 포함한 8개국에서의 의료기기 품목 허가 및 보험 등재가 완료되었으며, EU 진출을 위한 CE 인증이 완료된 상태입니다. 2020년 12월 기준, 총 20여 편의 학술 논문이 발표되었으며, 2021년에는 면역항암제의 반응예측을 위한 바이오마커로의 유용성 확인을 위한 임상연구를 국내 대학병원과 진행할 예정입니다.

(3) 건강기능식품 판매 사업

당사는 NK세포의 활성도를 향상시키고 면역력을 관리할 수 있는 건강기능식품을 엔케이맥스에이치앤디(구, 에이티젠에이치앤디, 지분율 100%의 자회사, 2016년 6월 설립)를 통해 출시하였습니다. NK365는 면역력 증진에 도움을 주는 원료인 아가리쿠스 버섯(Agaricus blazei) 분말이 다량 함유되어 있는 멀티비타민 제품으로 기존의 다른 멀티비타민 제품들과의 차별성을 가지고 있습니다. NK365에 함유되어 있는 아가리쿠스 버섯(Agaricus blazei) 분말은 미국 캘리포니아 청정지역에서 재배된 유기농 버섯으로, 다른 버섯에 비해 베타글루칸의 함량이 높은 것으로 알려져 있습니다. 아가리쿠스 버섯 분말을 비롯한 13종의 비타민 및 미네랄 원료는 중국산과 일본산 원료를 철저히 배제하였고, 주로 미국과 유럽에서 인증을 받은 원료 업체로부터 공급받아 제품을 생산하였습니다. 또한 NK365는 미국 제조사에서 ODM 방식으로 생산되어 수입원인 엔케이맥스 에이치앤디를 통해 국내 건기식 판매업체에 공급되고 있으며, 당사인 엔케이맥스는 건기식 일반판매업 자격을 갖추어 국내 건기식 영업활동을 영위하고 있습니다. 2020년 7월에는 반려견의 면역 증진을 위한 건강보조사료인 엔케이365펫이뮨플러스를 출시하였으며, 국내 반려동물 전문 진단검사기관과 독점계약을 맺고 동물병원 전용 제품으로 판매 중에 있습니다. 또한 12월에는 기존의 어린이를 위한 엔케이365키즈 제품을 리뉴얼하여 출시하였습니다.

2020년 8월부터 국내 대학병원 2곳에서 NK365 복용에 따른 폐암 수술환자에서의 NK 세포활성도에 미치는 영향을 확인하기 위한 임상연구를 진행 중에 있습니다.

(4) 바이오 연구용 시약 사업

당사는 2002년 설립 이래 현재까지 자체 기술력으로 생산한 5,000여 종의 재조합 단백질과 단클론 항체를 전세계 해외 38개국 400 여개 업체에 수출하고 있습니다.

동 사업분야 매출의 90% 이상이 제품 수출에서 기인하며, 주요 거래처로는 글로벌 시약회사인 Abcam사, SantaCruze사 등이 있습니다. 또한 본격적인 국내 영업을 위해 2018년 8월부터 국내 업체(아벨바이오, 셀투바이오)와의 제품 공급 계약을 통해 서울, 경기 지역을 중심으로 대리점 운영 체계로 운영하고 있으며, 2020년 현재, 국내 대리점이 8개사로 확대되어 전국 주요 도시를 중심으로 영업활동이 진행 중입니다.

나. 산업의 특성

(1) 면역세포치료제 사업

1) 산업의 특징

세포치료제란 세포와 조직의 기능을 복원시키기 위하여 살아있는 세포(자가, 동종, 이종)를 체외에서 배양, 증식하거나 선별하는 등 물리적, 화학적, 생물학적 방법으로 세포의 생물학적 특성을 변화시키는 일련의 행위를 통하여 치료, 진단, 예방 목적으로 사용되는 바이오 의약품을 의미합니다. 바이오 의약품이란 생물체를 이용하거나 생물공학 기술을 이용하여 만든 의약품으로, 합성의약품에 비해 독성이 낮아 부작용이 적고, 표적 장기에 직접 효능을 발휘하여 효과가 뛰어납니다.

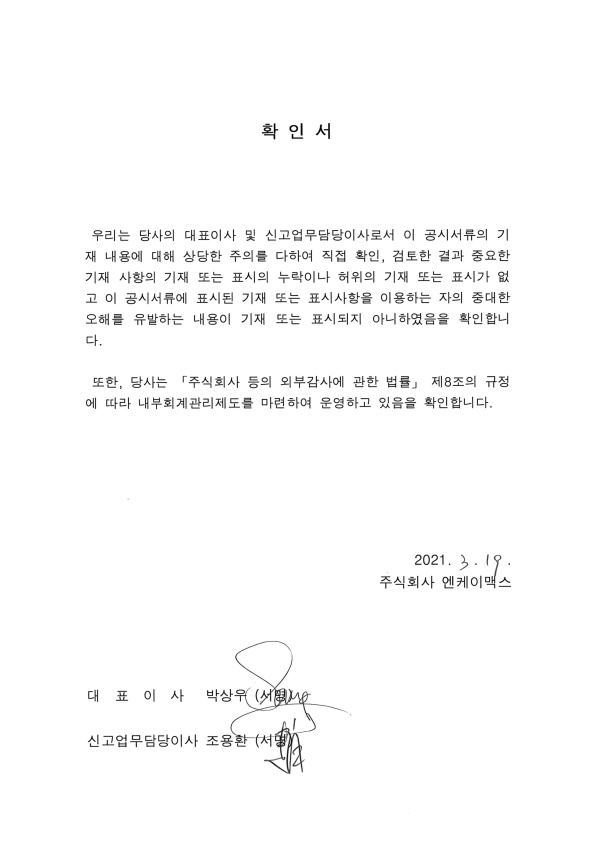

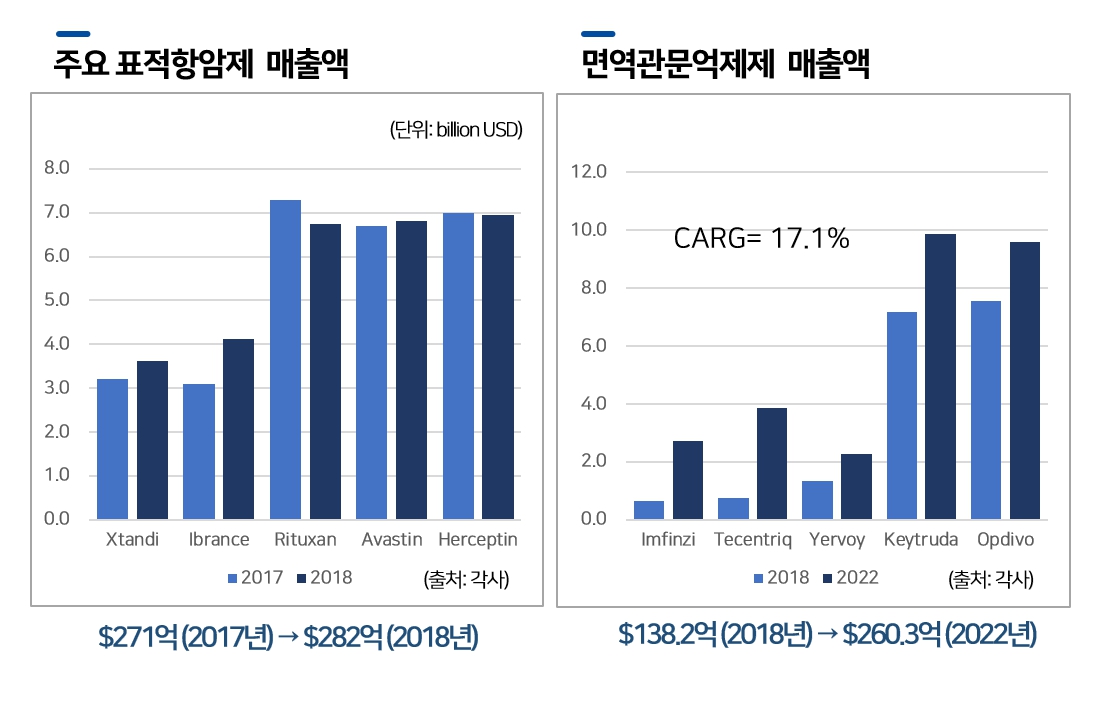

최근에는 합성신약의 성공빈도가 낮아 R&D 투자 효율성이 낮아지고 있는 반면 바이오 의약품은 생물공학 기술의 발전 등으로 성공확률이 높아져 Big Pharma의 관심이 크게 증가하고 있는 추세입니다. 2018년 글로벌 매출 상위 10개의 블록버스터 의약품들을 보면, 8개가 바이오 의약품인 것으로 나타나며 최근 몇 년간 새로운 작용 기전을 갖는 바이오 신약들이 다수 허가되고 있습니다. 이러한 성장 추세는 계속 지속될 것으로 보이며, 2023년에는 세계 바이오 의약품 시장의 규모가 4,420억 달러에 이를 것으로 전망되고 있습니다.

<글로벌 바이오신약 상위 10위 제품 및 글로벌 바이오의약품 시장 현황 및 전망>

|

|

출처 : '글로벌 바이오의약품 시장현황 및 전망', 생명공학정책연구센터, 2019.04 |

|

|

출처 : '글로벌 바이오의약품 시장현황 및 전망', 생명공학정책연구센터, 2019.04 |

바이오의약품 중 전세계 매출규모 1위를 차지하고 있는 Abbvie사의 휴미라는 '항체치료제'로 현재 시장을 주도하고 있지만, 향후에는 세포치료제와 유전자치료제가 새로운 바이오 의약품의 주역이 될 수 있을 것으로 기대되고 있습니다.

세포치료제는 환자의 세포를 얻은 후 배양과정을 통해 기능이 강화된 상태로 증식된 세포를 다시 체내로 주입하여 질환을 치료하는 것입니다. 세포치료제 개발 초창기에는 체내 주입 시 부작용, 체내에서의 효과 발현의 미흡, 생명 윤리 등의 이슈들로 상용화에 많은 어려움이 있었으나, 최근 세포 배양/조작, 유전자 분석/조작과 관련한 유전공학과 세포배양기술 등의 발달을 통해 세포치료제가 타깃 하는 대상과 질환의 종류가 다양 해졌습니다. 최근 미국 FDA나 유럽 EMA에서 제품들이 허가되면서 세포치료제의 의학적 중요성 또한 높아지고 있습니다.

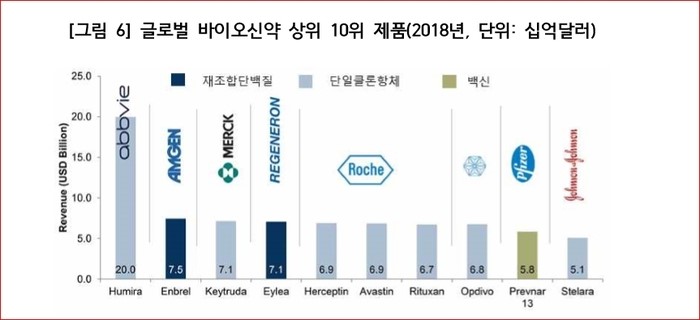

<2017년~2018년 면역항암제 연구개발 분야>

|

|

출처 : Trends in the global immuno-oncology landscape. Nature Reviews, Drug discovery, Nov. 2018, 17:783-784. |

특히, 세포치료제 분야 중 면역세포치료제는 최근 바이오 시장에서 가장 활발하게 연구되고 있는 분야로, 차세대 항암제 및 자가질환 치료제로 각광을 받고 있습니다.

당사가 주력하고 있는 사업 중 하나는 면역세포치료제 연구개발 사업으로, 체내 면역세포들 중 NK세포를 활용한 세포치료제를 개발하고 있습니다.

<세포치료제 유형>

|

순위 |

종류 |

세부 유형 예시 |

적용 질환 예시 |

|---|---|---|---|

|

줄기세포 |

배아줄기세포 |

조혈모줄기세포(HSC) 중간엽줄기세포(MSC) |

심혈관질환 척수손상 관절염, 당뇨 |

|

역분화줄기세포 |

|||

|

성체줄기세포 |

|||

|

면역세포 |

T세포 |

종양침윤 T세포(TIL) CAR-T세포, TCR-T 세포 |

백혈병, 림프종 간암, 폐암, 전립선암 자가면역질환 |

|

NK세포 |

CAR-NK |

||

|

수지상세포 |

유전자 조작 수지상세포 |

||

|

체세포 |

피부세포 |

표피, 진피 |

피부화상, 흉터 |

|

연골세포 |

연골 |

퇴행성 관절염 |

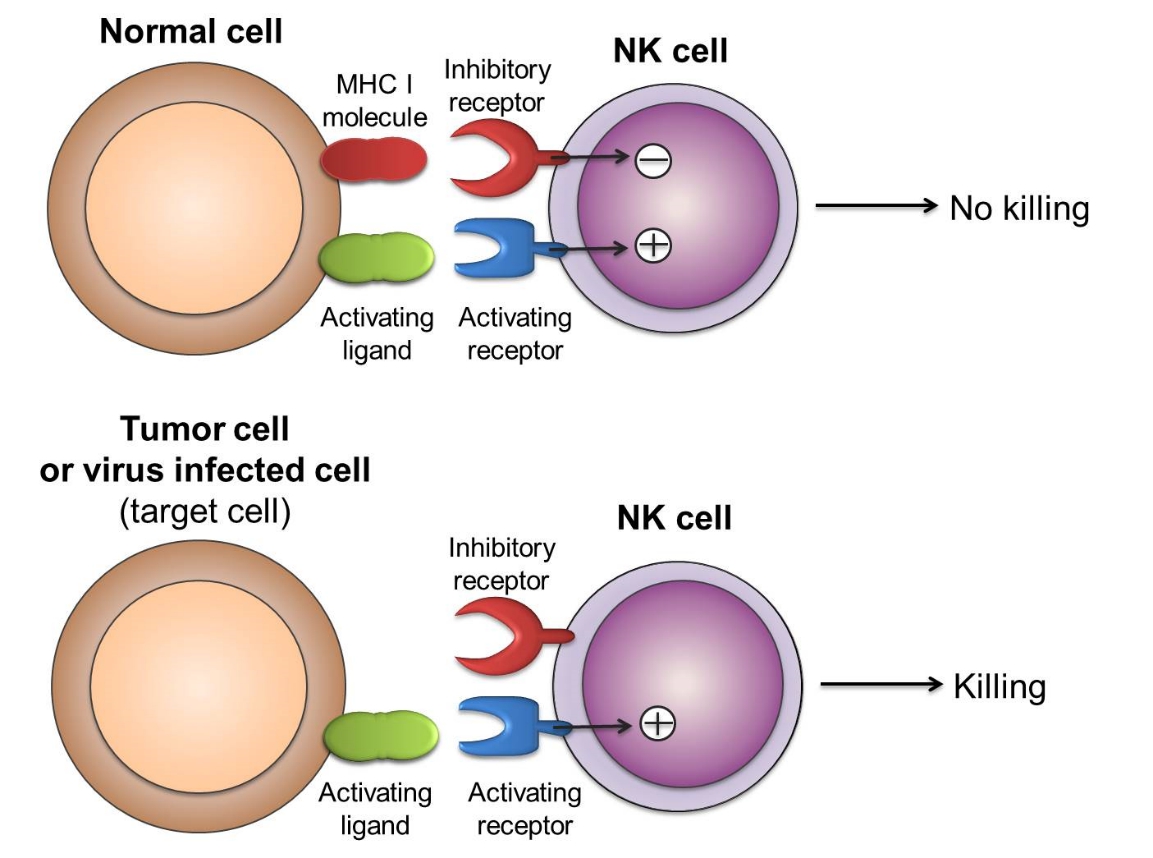

NK세포(자연살해세포, Natural Killer Cell)는 T세포 및 B세포와 함께 림프구를 구성하는 면역세포들 중 하나이며, 암세포나 바이러스에 감염된 세포를 직접 살상하는 능력을 가진 선천 면역세포입니다. T세포, B세포와 같은 다른 면역세포와 달리 추가적인 활성화과정 없이, 세포표면에 발현되는 다양한 면역수용체 (Immune receptor)를 이용하여 암세포를 스스로 감지한 후 제거할 수 있으며, 염증 및 T세포, B세포와 같은 후천 면역세포들을 조절하는 역할을 합니다. 뿐만 아니라 NK세포는 암세포의 증식, 전이를 억제할 뿐만 아니라 암의 재발에 중요한 암 줄기세포를 효과적으로 제거할 수 있어, 항암 면역치료제 개발 측면에서 다른 면역세포들에 비해 많은 장점을 가지고 있습니다.

|

|

NK세포 작용 기전 |

정상 세포는 세포 표면에 MHC(Major Histocompatibility Complex, 주조직 적합성 복합체) Class I을 가지고 있으며, NK세포의 KIR(Killer Immunoglobulin like Receptors, 킬러 면역 글로불린 유사 수용체)와 상호작용하여 NK세포의 활성을 억제합니다(no killing). 암세포 또는 바이러스 감염 세포는 MHC Class I이 결핍되어 있어, 이 경우 NK세포의 활성 억제 신호가 감소하게 되어 표적 세포를 공격하여 제거합니다(Killing).

NK세포의 수적 또는 기능적 이상은 암의 발생과 밀접한 연관성을 가지고 있음이 규명되었습니다. 2000년대 초부터 NK세포를 체외에서 대량 증식한 후 암환자에 투여하여 암을 치료하려는 연구들이 시도되었으며, 최근에는 강력한 항암활성을 가진 NK세포를 활용한 항암치료제 연구에서 유망한 연구결과들이 보고되고 있습니다. 따라서, 선천 면역을 담당하는 동시에 암줄기세포를 효과적으로 차단하여 암의 재발과 전이를 방지할 수 있는 잠재력을 가진 NK세포를 활용한 세포치료제 시장은 기존 항암시장과 병행하여 향후 지속적으로 성장할 것으로 기대됩니다.

NK세포치료제 상용화의 관건은 암에 대응하는 NK세포의 높은 활성도와 고순도, 그리고 대량배양 기술입니다. 개발 초기, 체외에서 고순도의 NK세포를 활성도가 높은 유효한 NK세포만으로 대량 배양해야 하는 기술적 어려움이 있었으나, 최근에는 이러한 기술적 한계들을 극복한 NK세포치료제 개발에 관심이 점차 높아지고 있습니다.

주요 면역세포 치료제 중 T세포를 이용한 치료제는 이미 2017년도에 CAR-T 치료제로 확장/적용되어 품목허가를 받고 시장에 출시된 바 있습니다. T세포 역시 항암 효과가 뛰어나고 자체적으로 증식하여 암 재발 가능성을 낮출 수 있다는 장점이 있어, 세포치료제, 항암제 개발에 많이 활용되고 있습니다. 하지만, 사이토카인의 분비가 과도하게 분비되는 부작용으로 환자가 사망하는 사례가 보고된 바가 있습니다. 또한 CAR-T 세포치료제는 타인에게 투여가 불가한 점과 T세포가 도달하기 어려운 고형암에는 적용이 어렵다는 한계점이 있으며, 4~5억원에 이르는 고가의 치료비 또한 상용화의 큰 장벽으로 작용하고 있습니다

이에 반해 NK세포는 선천면역 뿐만 아니라 후천면역도 매개하여 전체적인 면역계를 조절하기 때문에 다양한 항암면역 기전을 통해 암세포를 제거할 수 있습니다. 또한 암 줄기세포를 직접 제거할 수 있고, 고형암에 대한 살상 효과가 뛰어나다는 장점이 있으며, 타가 세포에 대한 부작용이 적기 때문에 자가 또는 동종 NK세포 치료제로서 개발이 더욱 수월할 수 있습니다. NK세포 치료제가 상용화되면 CAR-T 치료제 보다 안전하고 경제적인 가격으로 투여가 가능할 것으로 보입니다.

|

구분 |

CAR-T |

동종 NK세포 |

자가 NK세포 |

|---|---|---|---|

|

치료기전 |

암환자 T세포를 추출한 뒤 바이러스 벡터를 활용하여 |

건강한 사람의 K세포를 추출한 뒤 활성화 및 배양하여 환자에게 주입 |

환자 자신의 NK세포를 추출한 뒤 활성화 및 배양하여 환자에게 주입 |

|

기술장점 |

- 오랜 시간 항종양 효과 + |

- 암 세포 및 암 줄기세포를 효과적으로 제거 |

|

|

- 높은 세포독성 - 높은 활성도 |

- 자가 세포를 활용 |

||

|

기술단점 |

- 돌연변이 위험 - 부작용(사이토카인 방출증후군 등) - 자가면역 가능성 - 고형암에 대한 효과감소 - 고비용 (4-5억원 소요) |

- 투여받은 세포에 대한 항체 형성으로 인해 반복 투여시 항종양 효과가 낮아질 가능성이 있음. |

- 환자 상태에 따라 세포 수 확보 및 초기 증식에 대한 어려움이 있을 수 있음 |

|

최신방향 |

- 가장 주목받는 항암제 - 전세계 BigPharma 참여 - 노바티스 킴리아 및 카이트파마의 예스카타 FDA 승인('17 하반기) - 항원인식기능 상승으로 정상세포 공격하는 부작용 감소 |

- 엔케이맥스 임상준비 중 - 녹십자랩셀 한국 임상2상 진행 중 |

- 엔케이맥스 미국, 한국, 멕시코 임상시험 진행 중 - 차바이오텍 NK세포 대량 배양기술 보유 |

2) 산업의 성장성

세계 바이오 의약품 시장은 2017년 기준 2,706억 달러에서 2023년에는 4,420억 달러로 연 평균 약 8.6% 성장할 것으로 기대됩니다. 특히 판매량이 높은 블록버스터 의약품들 중에서 상당수의 바이오 의약품들이 포진하고 있는데 현재 전세계적으로 가장 잘 팔리는 의약품 중 10개 중 8개가 바이오 의약품인 것으로 파악됩니다.

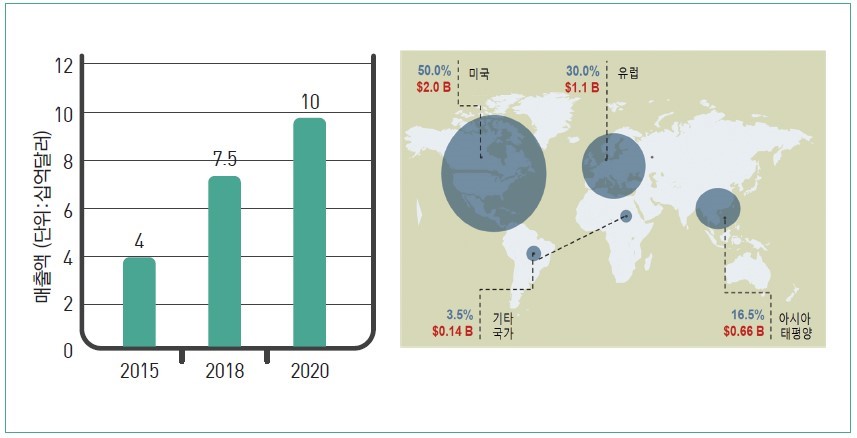

바이오 의약품 중 글로벌 세포치료제 시장은 2015년 40억 달러에서 연평균 20.1%로 성장하여 2020년 100억 달러 규모로 성장할 것으로 전망되고 있습니다.

<글로벌 세포치료제 시장규모 및 전망>

|

|

출처 : 2017 첨단바이오의약품 산업백서, 2017.10 |

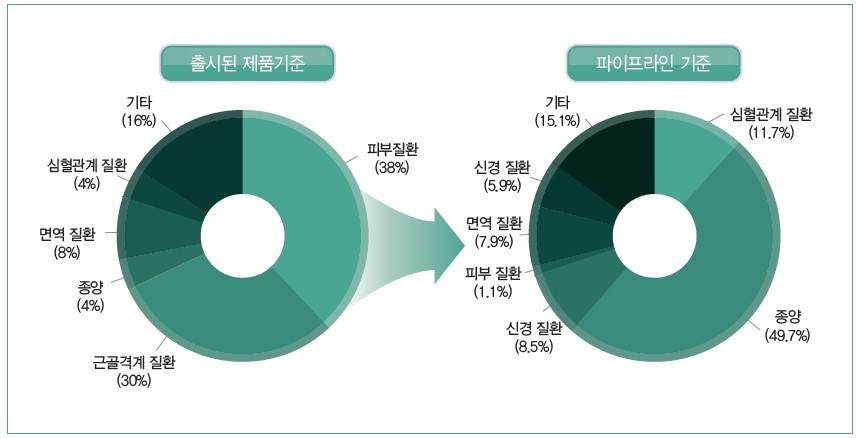

2015년 이후 출시되어 판매 중인 세포치료제의 질환군별 분포는 피부질환과 근골격계 질환이 68%로 대부분을 차지하고 있으나, 개발 중인 파이프라인은 종양 49.7%, 심혈관계 질환이 11.7%를 차지하고 있습니다. 이는 최근 글로벌 바이오텍 회사들이 세포치료제를 항암제로서 크게 주목했기 때문으로 세포치료제의 패러다임이 크게 전환되고 있는 것으로 볼 수 있으며 의약품 중 항암제 시장 규모가 가장 크기 때문에 향후에도 이러한 연구개발 추세가 지속될 것으로 전망됩니다.

<세포치료제 패러다임 전환, 2015년>

|

|

출처 : 2017 첨단바이오의약품 산업백서, 2017.10 |

2017년도에 발표된 자료에 따르면(BiolNdustry No. 113(2017-3), 세포치료제 중 줄기세포 치료제 분야는 심혈관계 질환(20.2%), 종양(18.7%), 신경질환(17.2%) 순으로 많은 파이프라인을 보유하고 있으며 면역질환에서는 줄기세포 치료제보다 유전자 변형 CAR-T 치료제 등 면역세포 관련 세포치료제 개발이 활발하게 진행되고 있습니다.

최근 바이오 기술력의 향상으로 높은 안전성과 효능을 보이는 세포치료제 기반의 병용 치료제 및 치료기술이 등장하기 시작하였으며 anti-PD-1, anti-PD-L1, CTLA-4 저해제(면역관문억제제)의 본격적인 상용화로 그 처방횟수와 임상 2상 이후 병용임상 횟수가 급격하게 증가하고 있습니다. 또, 최근에는 기존 치료 요법 또는 다른 면역관문억제제와 병행 치료를 통해서 생존율을 높이는 방법으로도 개발되고 있으며, 이를 통해 다양한 면역세포치료제의 임상 횟수와 속도가 증가할 것으로 전망됩니다.

당사도 암을 타겟으로 보다 빠른 시장진입을 위하여 당사의 SuperNK와 기존 치료제(표적항암제, 면역관문억제제)와의 병행 치료를 위한 NK세포 치료제 시장 출시를 1차 전략으로 계획하고 있습니다. 표적항암제와 면역관문억제제와의 병행 치료가 기존 치료제들의 반응율을 더욱 증가시키고, 암 살상 효과가 더욱 극대화되는 것을 당사 내부 연구를 통해 확인하였습니다. 이는 기존 치료제 시장을 더욱 확대시킬 수 있는 기회가 될 것으로 기대하고 있습니다.

|

|

면역치료제 사업의 확대 |

3) 경기변동의 요인

경기의 변동에 따라 치료 선택 여부에 변동이 있을 수는 있으나, 암과 같은 난치성 질환의 발병률에 따라 치료 선택 여부가 변동될 가능성이 더 높을 것으로 보입니다.

또한 현재 시판되고 있는 다양한 치료제의 부작용으로 인한 의약품에 대한 불안감과 인구의 고령화로 인한 건강에 대한 높은 관심도는 부작용이 없는 NK세포치료제에 대한 수요를 증가시켜 경기변동과는 상관없이 고성장을 이루는 산업이 될 것으로 보입니다.

4) 국내외 시장 여건

세포치료제 분야는 초기단계로 원천기술 확보와 기술선점이 가능해 임상시험 진입 시 국제 경쟁력 우위선점이 가능하며, 세계적으로 연구초기/중기단계에 머물고 있는 분야가 많아 효과적인 연구투자로 선두권 도약이 가능합니다.

국내의 세포치료제는 세포보관, 세포배양 및 조작기술 개발이 연구의 주된 내용으로 약 80% 가량이 연골 혹은 피부재생 치료제에 국한되어 있습니다. 또, 허가 받은 대부분이 줄기세포치료제로 항암 면역세포치료제는 매우 적습니다. 면역세포치료제 개발에 대한 연구 동향을 살펴보면 미국은 T세포에 집중하는 반면, 일본은 NKT가 많이 개발되고 있으며, 국내는 NK세포 치료제에 관심도가 늘어나고 있는 추세입니다. 현재 국내에서 품목허가 받은 면역세포치료제는 녹십자셀의 Immuncell-LC®(T세포), 크레아젠의 CreaVax-RCC(수지상세포)이 있습니다.

현재 NK세포치료제 개발 현황을 보면, 해외에서는 Fate therapeutics가 memory NK를 이용한 세포치료제와 유도만능줄기세포 iPSC-NK 세포치료제를 개발하고 있으며, 현재 2조 규모의 시가총액을 형성하고 있습니다. 미국 텍사스 대학교 MD앤더슨 암 센터에서 B세포 혈액암 유래 CD-19표적 CAR를 탑재한 NK세포치료제가 미국에서 임상1/2A상을 완료하고 아주 우수한 임상연구결과를 발표한 바 있습니다. 이 기술은 지난 해 2019년 11월 다케다제약사도 NK세포를 활용한 치료제 개발을 위해 도입한 기술이기도 합니다. 국내에서는 당사외에도 녹십자랩셀이 임상단계에서 NK세포치료제를 개발하고 있습니다.

<국내외 NK세포치료제 개발 현황>

|

구분 |

기업 |

세포의 종류 |

파이프라인 |

현황 |

|---|---|---|---|---|

|

국내 |

녹십자랩셀 |

NK세포 |

MG4104 |

간암(임상2a상) |

|

급성 골수성백혈병 (임상1상 완료) |

||||

|

차바이오텍 |

NK세포 |

CB-IC-01 |

난소암 임상 1상 |

|

|

국외 |

Fate therapeutics |

memory NK세포 |

NK-100 |

임상1상(미국) |

|

동종 NK세포 |

FT500 |

고형암 임상1상(미국) |

||

|

FT516 |

혈액암 임상1상(미국) |

|||

|

난퀘스트 (NantKwest |

NK세포(종양) |

aNK (NK92 cell line) |

메켈세포암 (임상1/2상) |

|

|

haNK-Antibody |

췌장암 (임상1/2상) |

|||

|

taNk-CAR- |

유방암 (임상1/2상) |

|||

|

글라이코스템 (Glycostem) |

NK세포(제대혈) |

oNK |

급성골수성백혈병 (임상1상완료) |

|

|

셀진(Celgene) |

NK세포(제대혈) |

골수종 (임상1/2상) |

||

|

미네소타 대학교 |

NK세포 |

급성골수성백혈병 (임상 2상) |

||

|

위스콘신 대학교 |

NK세포 |

고형암 (임상 2상) |

||

|

|

MD 앤더스 |

NK세포 |

|

림프종 (임상1/2a상) |

5) 회사의 경쟁력

당사는 1) 99% 고순도로 분리한 NK세포를 2) 암 살상능력을 극대화한 고효율의 유효한 NK세포를 만들어 3) 대량 증식 시킨 면역세포치료 기술(SuperNK, 슈퍼NK)을 활용해 자가 및 동종 NK세포 치료제를 개발하고 있습니다.

당사는 기존의 NK세포치료제가 가지고 있는 ① 배양기술 및 보관기술의 결여, ② 낮은 순도, ③ 활성도에 따른 살상능력 저하, ④ 면역 억제 환경 극복 어려움, ⑤ 고형암 치료에 대한 한계점 등의 문제를 개선하였습니다.

|

기존 NK세포치료제 |

SuperNK 우수성 |

|

|

대량생산 역부족 |

대량 증식 가능 |

10,000배 ~ 120억배 체외 대량 증식 가능 |

|

NK세포의 낮은 순도 |

고순도 NK세포 |

NK세포 구성비율 98~99% 이상 |

|

살상능력 부족 |

살상능력 극대화 암환자 체내의 면역 억제 |

암환자/정상인 거의 동일수준으로 고활성의 유효 NK세포로 배양 |

|

고형암 치료 효과 제한적 |

고형암 환경 가능 암 살상능 유지 |

폐암, 췌장암, 유방암, 간암 등 |

이러한 기술력을 바탕으로 당사는 자가와 동종의 NK세포 치료제를 개발하고 있습니다.

자가 NK세포치료제로는 국내에서는 비소세포폐암 환자를 대상으로 임상 1/2a상을 진행을 완료하고 임상시험 데이터를 정리하고 있으며, 미국에서는 불응성 암환자를 대상으로 임상 1상을 진행하고 있습니다. 또한 암 이외에도 자가면역질환 중 건선 환자와 퇴행성 신경질환인 알츠하이머병 환자를 대상으로 멕시코에서 임상 1상을 진행하고 있습니다. 이 밖에 다양한 질환으로 파이프라인 확장을 계획하고 있습니다. 연구개발 관련 상세한 내용은 10. 연구개발현황을 참고하여 주시기 바랍니다.

동종 NK세포치료제 개발의 경우는 기본적으로 GMP시설에서 대량 생산하여 보관 후 공급을 해야 하기 때문에 동결 NK세포의 살상능 하락을 막기 위한 동결제형 개발이 무엇보다 중요합니다. 이를 위해 당사는 동결세포의 해동 후 살상능력 유지를 위한 제형 개발을 완료하고 비임상시험(독성시험)을 진행하고 있습니다.

(2) 면역진단키트 사업

1) 산업의 특성

세계적으로 고령화에 따른 의료비 지출을 줄이기 위해 치료에서 예방으로 의료 패러다임이 바뀌면서 혈액이나 침, 소변 등 체액을 검사해 질병여부를 판단하는 체외진단기기의 개발이 증가하고 있습니다. 체외진단기기(키트)는 의료기기의 일종으로, 질병의 진단과 예후, 건강 상태 판정, 질병 치료효과 판정, 예방 등의 목적으로 인체로부터 채취된 대상물을 이용한 검사에 사용되는 의료기기를 말하며, 체외 진단을 위하여 사용되는 각종 분석기기, 시약(키트), 소모품 등을 생산, 판매하는 시장으로 정의할 수 있습니다.

체외진단기기를 기술특성에 따라 총 8개의 세부분야로 나누어 시장점유율과 연평균 성장률을 종합하여 볼 때, 면역 화학적 진단, 자가 혈당 측정, 현장진단, 분자 진단 기술이 최근 체외진단기기 기술의 핵심 분야로 주목받고 있습니다.

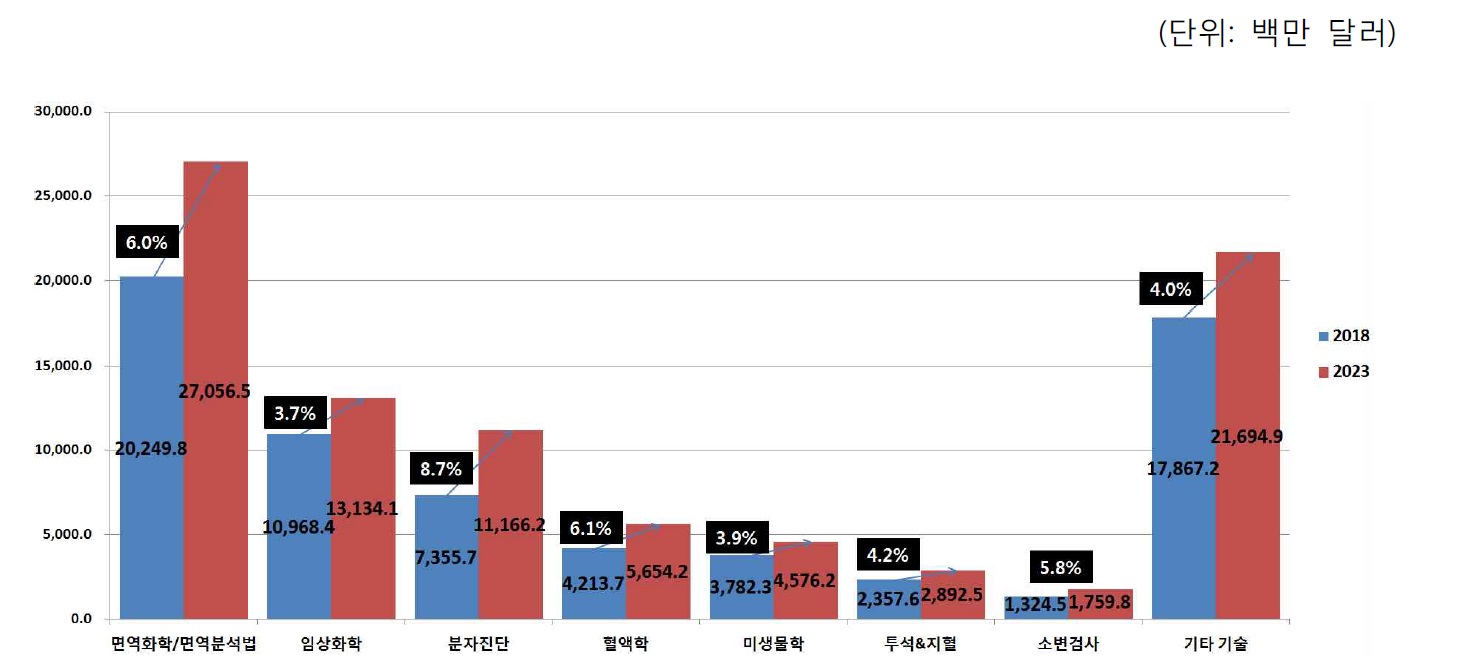

글로벌 체외진단 시장은 2018년 600억 5,451달러에서 2023년 831억 7,722만 달러로, 연평균성장률 6.73%로 상향곡선을 나타내고 있습니다. 특히 분자진단 시장이 연평균성장률 8.7%로 빠른 성장세를 나타내고 있으며, 동사가 포함되어 있는 면역화학 진단 시장은 전체 체외진단기기 시장의 40.5%로 가장 큰 시장을 형성합니다.

2023년의 예상 시장 규모를 유추해보면, 당사의 체외진단기기가 포함되어 있는 면역화학/면역분석적 진단 검사의 경우 2018년 202억 4980만 달러에서 연평균 성장률 6.0%로 증가하여 2023년에는 270억 5650만 달러에 이를 것으로 전망됩니다. 또한 분자진단의 경우 가장 높은 연평균 성장률(8.7%)로 2016년 73억 5570만 달러에서 2023년 111억 6,620만 달러에 이를 것으로 전망되고 있습니다.

<글로벌 체외진단(IVD) 시장의 기술별 시장 규모 및 전망>

|

|

출처: Marketsandmarkets, In Vitro Diagnostics/IVD Market, 2018 |

2) 산업의 성장성

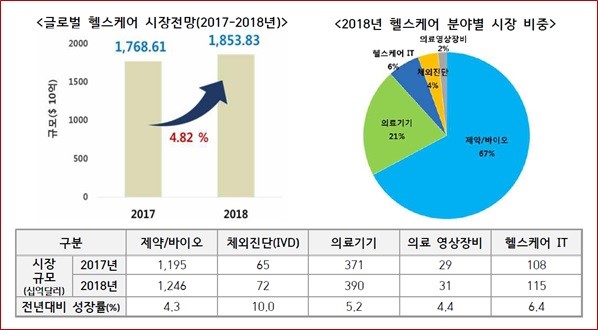

2017년 글로벌 헬스케어 시장은 총 1조 7,686억 달러 규모를 형성하였고, 2018년은 전년 대비 4.8% 성장한 1조 8,538억 달러로 확대될 것으로 전망하고 있습니다. 이 중 체외진단 분야는 전체 중 720억 달러(4%) 수준으로 작은 비중을 차지하고 있으나, 연평균 10%의 성장률로 가장 빠르게 확대될 것으로 보입니다. 이는 전체 헬스케어 시장의 평균 성장률(4.82%) 대비 두 배에 가까운 성장률입니다.

<글로벌 헬스케어 시장과 각 세부 시장의 규모 전망>

|

|

출처 : BioIndustry 글로벌 헬스케어 산업전망, 생명공학정책연구센터 (2018) |

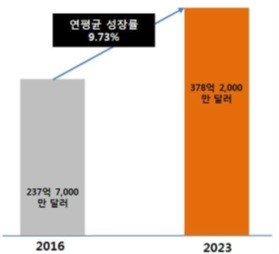

체외진단기기 시장은 현재 태동단계에 진입하여 지속적인 성장이 예상되며, 시장에서의 경쟁구도가 높아 기술변화가 빠르게 진행되고 있습니다. 세계 체외진단기기 시장은2015년 237억7,000만 달러에서 연 평균 성장률 9.73%로 성장하여, 2020년에는378억 2,000만 달러에 이를 것으로 전망하고 있습니다.

<세계 체외진단기기 시장규모 및 전망>

|

|

출처 : TechNavio, GLOBAL IN-VITRO DIAGNOSTICS INSTRUMENTS MARKET, 2017 / 연구개발특구 진흥재단, 연구개발특구 기술 글로벌 시장동향 보고서 (2017) |

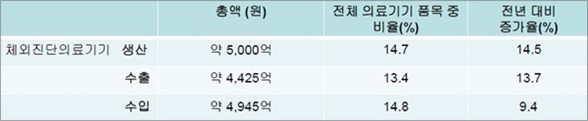

2017년 기준, 체외진단기기 국내 시장 규모는 1조원 안팎으로, 국내 체외진단키트 업체 수가 444개에 달하면서 국내 체외 진단 시장이 급격하게 확대되고 있는 추세입니다. 이는 체외진단기기가 세계적인 고령화 추세와 감염성 질환 증가 등으로 기존의 비싼 의료비용 부담을 덜어줄 뿐 아니라 신속하고 정확하게 질병을 확인할 수 있기 때문에 체외진단 수요가 커지고 있는 것으로 보입니다.

<국내 체외진단 시장 현황>

|

|

출처: 식약처 2016년 의료기기 생산, 수출입 실적 통계자료 (2017.05) |

3) 경기변동의 요인

일반적으로 체외진단 산업은 인체 건강에 관련된 제품으로 경기 변동에 따른 영향을 거의 받지 않습니다. 질병의 발병 또는 치료와 직결되는 것으로서 체외진단키트의 사용이 선택사항이 아닌 필수 사항으로 인식되고 있으며, 가계 지출 및 국민 총생산의 변화, 경기 변동과는 연관성이 낮습니다. 또한, 당사의 제품은 계절적인 또는 환경적인 요인에 따라 영향을 받지 않으며, 요즘처럼 조기 검진의 중요성이 대두되고 있을 때는 상시로 진행되는 경우가 많아 그 변동성이 적습니다.

따라서 당사의 제품과 같이 조기 검진 및 예방을 목적으로 하는 제품은 경제적 또는 환경적인 경기변동에 따른 영향은 적다고 판단됩니다.

4) 국내외 시장 여건

당사의 체외 진단키트인 NK Vue® Kit는 기술 활용도에 따라 진입 시장을 크게 건강검진, 선별진단검사로 분류할 수 있습니다.

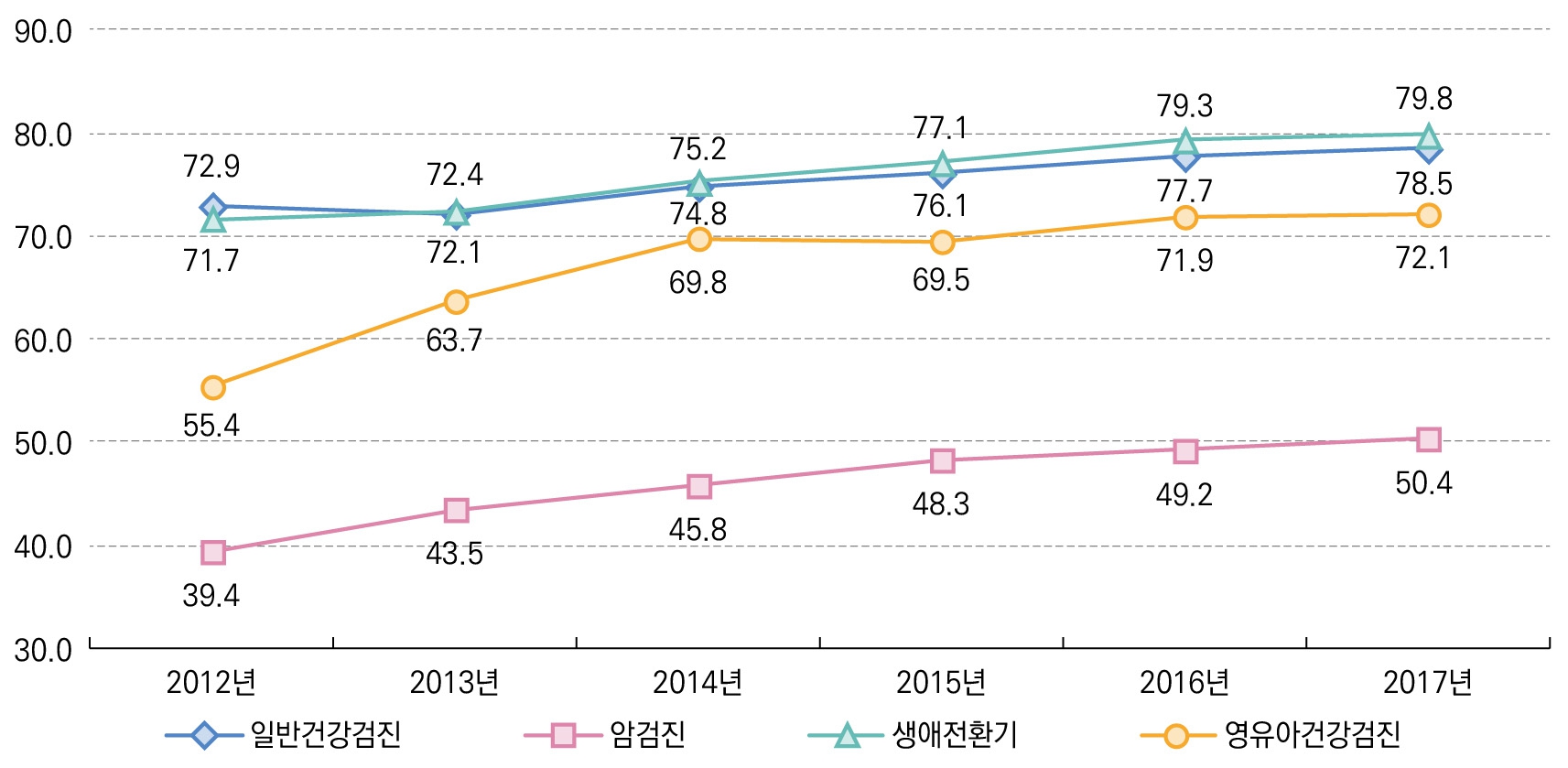

건강검진은 증상이 없는 사람들을 대상으로 질병이 있거나 질병 발생의 위험이 높은 사람들을 조기에 발견하여 치료하고자 하는 목적을 가지고 있습니다. 2017년 일반검진 수검율은 78.5%, 국가 암검진 수검율은 50.4%로 나타났습니다.

<2012년~2017년 건강검진별 수검률 현황>

|

|

출처: '2017년 건강검진통계연보', 국민건강보험공단, 2018.11 |

국내 건강검진에서는 질병감수성예측 검사와 질병조기인지 검사가 이용되고 있으며 질병감수성 예측검사는 생체나이 측정검사와 활성산소 및 항산화력 검사가 있습니다. 신체적, 생화학적, 호르몬 검사 등을 통해 확인하며 주기적으로 반복 검사하여 개인의 건강상태 변화와 노화 속도를 파악할 수 있는 검사지만 질병감수성 검사로서의 임상적 유효성에 대해서는 아직 입증되지 않은 실정입니다.

질병조기인지 검사로 많이 사용되는 종양표지자 검사는 종양에 관련된 항원을 표지자로 활용하여 암의 조기 진단에 많이 이용되고 있습니다. 그러나 대부분의 종양표지자 검사는 낮은 특이도와 조기 암에서의 낮은 민감도로 임상적 효율성이 낮은 문제점이 있습니다. 이러한 이유로 건강검진 현장에서는 질병의 발생 위험을 미리 예측하기 위해 좀 더 유효한 지표가 요구되는 상황입니다. NK세포 활성도는 면역 상태를 나타내는 지표로, 당사의 NK Vue® Kit를 사용한 NK세포 활성도 검사는 다양한 질환에 대한 임상연구를 통해 임상적인 유효성을 입증하였을 뿐만 아니라 기존의 종양표지자 검사와 병용시 검사의 정확도를 향상시킬 수 있다는 장점이 있습니다.

NK세포 활성도 검사를 암이나 질병의 선별검사 용도로 할 때 대표적인 경쟁자는 대장암 1차 선별검사인 분변잠혈검사와 메틸화 유전자검사의 제조사를 들 수 있습니다.

분변잠혈검사는 만 50세 이상의 국민에게는 무료로 실시되는 검사로, 분변 처리의 불편함으로 검사 순응도가 낮은 편입니다. 국가 암 조기검진사업의 수검률이 꾸준히 증가하고 있긴 하나, 2017년 기준 국가 암검진 사업을 통한 대장암 권고안 이행 전체 수검률은 56.8%이며, 분변잠혈검사 권고안 이행 수검률은 33.5%에 불과합니다. 일반적으로 분변잠혈검사는 정성검사와 정량검사로 나뉘는데, 2007년부터 2009년까지 대한진단검사의학회에서 실시한 국내 분별잠혈반응 검사 현황 조사에 따르면 650개의 병원급 이상의 의료기관에서는 84%가 정성검사를 실시하고 있다는 보고가 있습니다. 그러나 정성검사 실시로 편의성을 개선하여 검사 순응도를 높이기는 하였으나, 지표의 검출 유무만을 구분하기 때문에 위양성률이 높고 정확도 측면에서 유효성이 다소 떨어진다고 볼 수 있습니다.

메틸화 유전자 검사는 특정 DNA 메틸화 바이오마커를 측정하여 암을 조기에 진단하는 검사입니다. DNA 메틸화 검사는 실제로 가래, 혈장, 대변, 소변 등의 체액을 통해 검사 결과를 분석하는데 일반적인 암 검사에 널리 이용되지 않고 있습니다. 그 이유로는 DNA 메틸화 후보 유전자의 메틸화 빈도가 그리 높지 않아 임상 검사로는 측정하기 어렵다는 점과 결과의 정확도가 떨어진다는 점 입니다. 국내 출시된 대장암 조기진단 제품인 EarlyTect Colon Cancer(지노믹트리)는 대장암 1차 선별 검사를 위해서는 환자의 분변이 필요하기 때문에, 검사 순응도가 낮을 것으로 예상됩니다.

반면 당사의 NK Vue®Kit를 이용한 NK세포 활성도 검사는 소량의 혈액 사용하기 때문에 검사 순응도가 높고, 정량적으로 검사 결과를 확인할 수 있어 NK세포 활성도 검사로 대체한다면 당사의 진입 시장은 확대될 것으로 보입니다.

5) 회사의 경쟁력

당사는 세계 최초로 전혈에서의 NK세포 활성도 측정법을 이용한 면역력 측정 키트(체외진단기기)를 개발하였으며, 국내 대학병원을 비롯한 다수의 의료기관에서 사용되고 있습니다. 2019년 7월에 발표된 덴마크 임상 논문의 영향으로 항암치료 후 경과 모니터링 도구로서의 의학적 니즈가 늘어나고 있습니다.

당사의 NK Vue® Kit는 2013년 12월과 2014년 9월 “전혈을 이용한 NK세포 활성 측정 방법과 이를 이용한 진단키트에 대한 국내 특허로 보호되고 있으며, 본 기술은 국내 뿐 만 해외 11개국에 특허가 등록되었고 그 외 12개국에 특허출원을 하였습니다. 또한 본 특허에서 언급되는 NK세포 활성 물질인 Promoca는 당사의 또 다른 특허 기술인 "안정화 펩타이드 융합 기술"이 적용되어 있기 때문에, 상호 두 기술 간의 밀접성이 높아 당사 기술의 진입장벽은 높을 것으로 보입니다.

당사의 NK세포 활성도 검사 키트인 NK Vue® Kit는 소량의 혈액을 이용하여 NK세포 활성도를 측정해 수치화한 검사이며 정상인과 질환자 모두에게 적용이 가능하다는 점에서 활용도가 높은 제품으로, 크게 건강검진용과 선별진단용으로 활용될 수 있습니다.

건강검진 측면에서 NK Vue® Kit는 질병감수성예측 검사 혹은 질병조기인자 검사와의 병용하여 현재의 건강 상태 확인하고 미래의 질병 발병을 예측하는데 활용할 수 있습니다. 대장내시경 수검자 중 용종이 발견된 수검자는 낮은 NK세포 활성도가 나타났으며, 용종의 위험도가 높을수록 NK세포 활성도가 낮은 것을 확인했습니다(J Gastroenterol Hepatol. 2017).

질병조기인지 검사와 NK세포 활성도 검사의 유효성을 비교한 임상 결과를 통해 전립선암 판별에 대한 NK세포 활성도 검사는 높은 특이도(90.9%)와 양성예측도(85.7%)를 보이며, 전립선 특이항원(PSA) 검사 보다 높은 교차비를 보였습니다(Can J Urol. 2017). 또한, 위암 판별에 대한 NK세포 활성도 검사의 정확도는 약 88%로, 기존 종양표지자 검사인 혈청 CEA 검사(62.4%), CA19-9 검사(56.6%) 보다 우수한 결과를 보였습니다(Oncotarget. 2017). 이와 같은 연구 결과는 NK세포 활성도 검사가 면역력, 즉 현재의 건강 상태를 반영하며 질병 발병 위험도를 예측하고 건강을 유지할 수 있음을 의미합니다.

기존의 암 진단방법은 조직 샘플 채취 및 대장 내시경 검사 등의 침습적인 방법에 의존해왔으나 조직 생검 과정에 발생할 수 있는 부작용과 고가의 검사 비용 때문에 최근에는 액체 생체검사를 통한 비침습적인 방법이 그 대안으로 주목받고 있습니다. NK세포 활성도 검사는 환자의 구분 없이 소량의 혈액만으로 선별검사로서 활용이 가능합니다. 다양한 임상 연구 결과를 통해 대장암, 혈액 종양, 폐암, 당뇨에서 NK세포 활성도와의 상관 관계를 확인하였으며, 병기가 진행될수록 더 낮은 NK세포 활성도를 나타냈습니다. 대표적으로 비소세포폐암 진단에 대한 NK세포 활성도 검사의 정확도는 76.2%로, 높은 특이도(91%)와 양성예측도(85.3%)를 보였으며(J Onco Targets Ther. 2019), 당뇨병 환자의 경우 NK세포 활성도와 혈당 조절과 관련된 인자(FPG, 2h-PG, HbA1)들과 역의 상관 관계가 확인되었습니다(Diabetes Investig. 2019). 뿐만 아니라 전이성 암환자(전립선암, 난소암, 대장암)의 항암치료에 대한 반응률과 NK세포 활성도 간의 유의한 연관성을 확인하여(Transl Oncol. 2019) NK세포 활성도 검사가 치료 모니터링에도 유용함을 확인하였습니다.

당사의 기술은 '췌장암, 유방암, 위암, 전립선암의 치료 모니터링 및 상태 확인'으로 신(新)의료기술을 인정받았으며, NK세포 활성도 검사와의 병행 검사는 종양표지자 검사의 특이도와 민감도를 향상시킬 수 있으며, 궁극적으로 NK세포 활성도 검사는 효율적인 암 치료효과 및 재발 모니터링을 위한 도구로 활용될 수 있습니다. 당사는 2016년부터 대중매체 광고와 B2C 광고활동을 통해 국내 인지도를 향상시켜 왔으며, 제품의 기술력과 국내외에서 진행된 임상연구를 통해 학술 논문을 다수 발표하여 업계에서의 인지도가 상승하였습니다.

(3) 건강기능식품 판매 사업

건강기능식품이란 인체에 유용한 기능성을 가진 원료나 성분을 사용하여 제조(가공 포함)한 식품으로 정의되며, 기능성이라 함은 인체의 구조 및 기능에 대하여 영양소를 조절하거나 생리학적 작용 등과 같은 보건용도에 유용한 효과를 얻는 것을 말합니다. 또한, 생체기능의 활성화를 통해 질병 발생을 감소시키거나 건강을 유지/증진시키는 것을 목적으로 하기 때문에 직접적인 질병의 치료가 목적인 의약품과는 구분됩니다.

<건강기능식품, 일반식품 및 의약품의 분류>

|

식품 |

의약품 |

||

|---|---|---|---|

|

일반식품 |

건강기능식품 |

||

|

관련법규 |

식품위생법 |

건강기능식품법 |

약사법 |

|

제형 |

일상식품 형태 |

정제, 캅셀, 분말, 과립, 액상, 환 등 |

정제, 캅셀, 분말, 과립, 액상, 환 등 |

|

안전절차 |

기준규격형 |

기준규격형, 개별안정형 |

기준규격형, 개별안정형 |

|

기능성 |

표시 못함 |

기능성 표시 기능 - 영양소 기능 표시 - 기타 기능 표시 - 질병발생 위험감소 표시 |

유효성 표시 기능 - 질병의 진단, 치료, 경감, 처치 또는 예방 효과 |

출처: 식품의약품안전평가원

현대사회는 소득 수준의 상승과 고령화로 건강과 삶의 질 개선을 중요하게 생각하고 있습니다. 또한, 질병의 치료 보다 예방으로 인식의 변화와 전세계적으로 메르스, 독감 같은 전염성 질병의 유행이 빈번해지면서 면역력 증진에 대한 관심이 높아지고 있습니다.

지난 1년간 소비자가 구입한 건강기능식품의 기능성 원료는 비타민류가 49.8%로 가장 많은 비중을 차지했으며, 뒤이어 홍삼(37.9%), 오메가3(23.3%), 프로바이오틱스(13.1%) 등의 순으로 나타났습니다. 특히 비타민류와 글루코사민은 거의 1년 내내 섭취하는 반면, 홍삼은 1개월 또는 그 미만 섭취하는 것으로 나타났습니다. 인구 고령화에 따른 의료비 부담과 개인의 건강관리에 대한 관심이 높기 때문에 일상 속 부족한 영양분 보충을 위한 비타민 및 무기질 제품의 구매가 지속되고 있다고 볼 수 있습니다.

<건강기능식품 기능성 원료별 구입률>

|

|

출처 : 한국건강기능식품협회, 가정 내 건강기능식품 구매 및 소비 패턴 분석(2018) |

2) 산업의 성장성

한국건강기능식품협회에서 2018년 11월에 발표한 '2018 건강기능식품 시장 현황 및 소비자 실태조사' 자료에 따르면, 국내 건강기능식품시장 규모는 2018년 4조 2,563억 원으로 전년 동기 대비 2% 성장하여 2017년 성장률 17.1%를 크게 상회하였습니다. 이는 건강기능식품 구매 총 가구 수는 지속적으로 증가하는 반면 경쟁심화에 따른 가격 하락으로 가구당 평균 건강기능식품 구매액이 2017년 30만 7천원에서 2018년 30만 2천원으로 감소에 따른 결과로 해석됩니다. 하지만, 가구당 건강기능식품 구매 경험률은 2016년 63.3%에서 2018년 73.6%로 상승하여 건강기능식품 섭취 비중은 꾸준히 증가하는 추세입니다.

<국내 건강기능식품 시장규모 추이>

|

연도 |

규모(억원) |

성장률(%) |

|---|---|---|

|

2016 |

32,563 |

- |

|

2017 |

41,728 |

17.3 |

|

2018 |

42,563 |

2.0 |

출처 : 한국건강기능식품협회, 2018 건강기능식품 시장 현황 및 소비자 실태조사(2018)

한국건강기능식품협회에서 발간한 2018 건강기능식품 시장 현황 및 소비자 실태조사에 따르면, 국내 소비자들은 건강기능식품을 구입할 때 가장 주요하게 고려하는 제품의 속성은 전반적 건강증진에 도움(48.6%)로 1위를 차지했으며, 다음으로 부작용 없음(40.1%), 질병치료 예방에 도움을 줌(39.6%) 순으로 나타났습니다. 소비자는 제품의 가격보다는 품질 및 효능이 주요한 구매 요인으로 작용하고 있습니다.

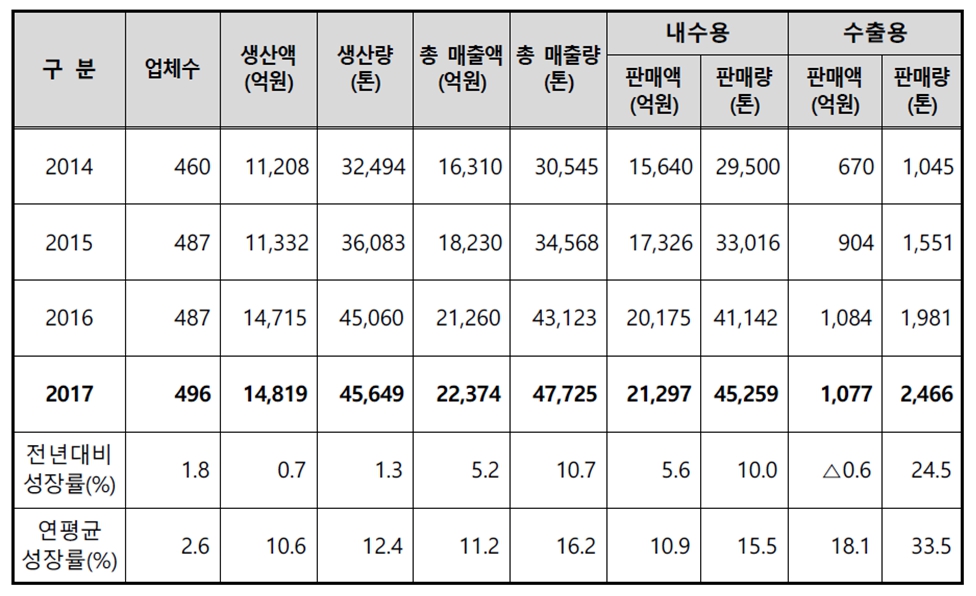

식품의약품안전처에서 2018년 8월 발표한 '2017 건강기능식품 생산실적' 보고에 따르면, 국내 건강기능식품의 총 매출액은 2017년 2조 2,374억 원으로 전년 대비 5.2% 증가하였으며 총 매출량은 4만 7,725톤으로 10.7% 증가하였습니다. 2017년 말 건강기능식품으로 신고된 품목은 21,500개였으며, 그 중 7,572개 제품이 판매가 되었습니다. 건강기능식품 제품 수는 해마다 증가하고 있으며, 연매출액 100억 이상의 제품 수도 꾸준히 증가하고 있는 추세입니다. 다양한 건강기능식품이 생산되고 있는 만큼 소비자의 구매 및 섭취 패턴은 건강기능식품의 수요와 직결되어 있다고 판단할 수 있습니다.

<건강기능식품 국내 시장 규모 동향 분석>

|

|

출처 : 식품의약품안전처, 2017 건강기능식품 생산실적(2018) |

식품의약품안전처에서 2018년 발표한 '2017 건강기능식품 국내 시장 규모 동향 분석' 자료에 따르면, 국내 건강기능식품의 원료별 매출 현황은 2017년 홍삼 제품이 1조 358억 원으로 46.3%를 차지하고, 다음으로 개별인정형(2,450억원, 11.0%), 비타민 및 무기질(2,259억원, 10.1%), 프로바이오틱스(2,134억원, 9.7%) 순으로 나타났습니다. 상위 5개 품목이 국내 시장의 80% 이상을 점유하여 매출액 편중이 심한 상황입니다. 기능성별 매출 현황은 2016년과 마찬가지로 면역기능 제품이1조 1,710억 원으로 가장 높은 비중을 차지했으며, 다음으로 혈행개선, 항산화, 기억력개선 순으로 나타났습니다.

<2017년 건강기능식품 국내 시장 규모 동향 분석>

|

|

출처 : 식품의약품안전처, 2017 건강기능식품 국내 시장 규모 동향 분석(2018) |

2016년 12월 기준 건강기능식품 공전에 등재된 고시형 원료는 영양소(비타민 및 무기질, 식이섬유 등) 등 95종으로 면역기능과 연관된 고시형 원료는 5종이 있습니다. 개별 인정형 원료는 263종으로 면역력 증진에 도움을 주는 개별 인정형 원료는 12종이 등재되었습니다. 면역기능개선 제품이라 할지라도 원료의 종류와 함유량이 제품마다 상이하기 때문에 당사가 출시한 건강기능식품 NK365와 비교대상인 경쟁업체를 선정하는데 어려움이 있습니다. 그럼에도 불구하고 특히, 면역력 증진은 홍삼이나 비타민 및 무기질 원료에서 많이 언급되는 기능이므로 일상 속 건강 및 면역력 관리를 위한 제품에 대한 수요는 앞으로도 지속될 것으로 보입니다.

3) 경기변동의 요인

건강기능식품 제품은 필수 소비재가 아니기 때문에 경기변동과 관련 침체 국면에 접어들면 성장성이 둔화될 가능성이 큰 제품 특성을 가지고 있습니다. 그러나 건강 관리에 초점을 맞춘 건강기능식품의 주 고객은 경기에 민감한 20~30대 고객이 아닌 40~50대의 베이비부머 세대입니다. 이 연령층은 인구 구조상 가장 많은 인구 구성비를 나타내고 있으며 구매력도 갖추고 있기 때문에 인구 구조의 변화에 따른 시장 성장요인이 클 것으로 보입니다. 또한, 전세계적으로 메르스(중동호흡기증후군), 독감 등 전염병 질환이 증가하는 추세이며, 최근 미세먼지가 사회적 이슈로 부각되면서 면역력 증진에 도움을 줄 수 있는 원료가 첨가된 건강기능식품에 대한 관심이 높아지고 있습니다. 즉, 경기변동에 의한 변동성 보다는 소비계층의 인구 구조의 변화와 트랜드 변화가 시장 성장요인으로 더욱 크게 작용할 것으로 보이며, 전체적인 시장은 안정적으로 성장할 것으로 판단할 수 있습니다.

4) 국내외 시장 여건

국내외 경기침체에도 불구하고 건강에 대한 꾸준한 관심으로 인해 건강기능식품 시장은 성장할 수 있었으며, 특히 고령화 사회로 진입됨에 따라 전문 의료 서비스 대비 적은 비용으로 건강을 챙길 수 있다는 점에서 건강기능식품의 수요가 끊이지 않고 있습니다.

2017년 세계 건강기능식품 시장 규모는 전년대비(1,212억 달러) 6.3% 성장한 1,289억 달러로 이는 10년 전보다 560억 달러 및 77% 성장한 규모입니다. 이러한 추세가 이어져 2020년에는 전년대비 6.4% 성장한 1,551억 달러 시장 규모가 전망되어, 5~6%대의 안정적이면서도 지속적인 성장세를 유지할 것으로 기대됩니다. 2017년 세계 건강기능식품 시장에서는 비타민/미네랄 품목이 전년 대비(481억 달러) 5.2% 성장한 507억 달러 규모로 가장 높은 시장 점유율(39.3%)을 보인 바 있습니다.

국내 건강기능식품 기능성 내용별 시장은 면역기능이 11,710억원으로, 전체 기능성 시장의 17%를 점유하고 있었으며, 그 다음으로는 혈행개선, 항산화, 기억력 개선 순으로 조사되었습니다.

<건강기능식품 기능성별 매출 현황>

|

|

출처: 식품의약품안전처(건강기능식품 생산 현황), BMK투자증권 재가공(2018) |

한국건강기능식품협회에서 2018년 서울 및 5대 광역시 거주하는 1,200명(만 20~69세 남녀)을 대상으로 건강 관련 설문조사(중복응답 가능) 결과, 우려하고 있는 건강 문제는 '피로회복(35%)'이 우세했으며, '면역력 증진(26.9%)', '전반적 건강 증진(18.8%)', '스트레스(17.4%)' 등이 상위로 나타났습니다. 질병 예방 및 건강관리와 연관된 면역력 관련 제품의 수요가 집중될 것으로 예상됩니다.

<염려하고 있는 건강 질환 조사 결과>

|

순위 |

보기 |

비중 |

|---|---|---|

|

1위 |

피로회복 |

35.0% |

|

2위 |

면역력 증진 |

26.9% |

|

3위 |

전반적 건강증진 |

18.8% |

|

4위 |

스트레스 |

17.4% |

|

5위 |

눈건강 |

11.8% |

|

6위 |

관절건강 |

10.8% |

|

7위 |

체지방 감소(비만) |

9.4% |

|

8위 |

여성 갱년기 건강 |

8.7% |

|

9위 |

콜레스테롤 개선 |

8.1% |

|

10위 |

혈압조절 |

6.5% |

출처 : 한국건강기능식품협회, 2018 건강기능식품 시장 현황 및 소비자 실태조사 (2018)

자사의 건강기능식품 브랜드인 NK365는 기존 건강기능식품에 일반적으로 사용되고 있는 고시원료가 아닌 아가리쿠스 버섯을 사용하고 있습니다. 아가리쿠스 버섯을 비롯한 버섯류는 질병 예방 및 건강증진에 유익한 생리 활성 기능을 가지고 있는데 이는 다당류의 일종인 베타글루칸에 의한 것으로 볼 수 있습니다. 베타글루칸은 면역세포를 활성화시켜 바이러스나 세균 감염으로부터 인체를 보호하며 암세포에는 직접적으로 작용하지 않지만, NK세포나 대식세포를 활성화시켜 항암작용을 한다고 알려져 있습니다. 현재 국내에서 베타글루칸에 대한 고시형 원료는 영지버섯 자실체 추출물, 상황버섯 추출물과 개별인정형 원료는 금사상황버섯, 효모 베타글루칸, 보리 베타글루칸이 있습니다.

5) 회사의 경쟁력

당사는 NK세포의 활성도를 향상시킬 수 있는 솔루션을 제공하기 위하여 2016년 하반기 건강기능식품 NK365를 출시하였습니다. NK365는 NK세포의 활성을 높이는 성분인 아가리쿠스 버섯(Agaricus blazei) 분말을 다량 함유하고 있는 멀티비타민 제품입니다. NK365에 함유되어 있는 아가리쿠스 버섯분말에는 다양한 면역세포의 활성에 도움을 주는 베타글루칸이 다른 종류의 버섯에 비해 함량이 높습니다.

<버섯 종류별 베타클루칸 함량 비교표>

|

종류 |

베타글루칸 함량 |

베타클루칸 함량비 |

|---|---|---|

|

자사 아가리쿠스 버섯 1) |

174 mg/g |

- |

|

영지 버섯 2) |

15 mg/g |

11.6배 |

|

차가 버섯 3) |

83 mg/g |

2.09배 |

|

표고 버섯 4) |

81.2 mg/g |

2.14배 |

|

새송이 버섯 4) |

60 mg/g |

2.90배 |

|

양송이 버섯 4) |

29.9 mg/g |

5.81배 |

|

타사 아가리쿠스 버섯 5) |

28 mg/g |

6.21배 |

출처 : 1) 자사제품 한국기능식품연구원 성분분석 결과

2) Wang Y., et al. (2017) Carbohydr polym.

3) Rhee SJ., et al. (2008) LWT.

4) Romulo., et al. (2013) African journal of Biotechnology

5) Therkelsen SP., et al. (2016) PLoS One.

다양한 문헌자료에서 아가리쿠스 버섯은 항암효과, 알레르기 및 감염 개선 효과, 항 염증효과, NK세포 활성화, 체중 및 콜레스테롤 수치 조절, 항당뇨효과 등의 효능이 입증되었습니다. 건강 및 면역력 증진에 도움을 주는 건강기능식품을 구매하고자 하는 소비자의 수요를 충족할 것으로 예상합니다.

또한 아가리쿠스 버섯 분말 외에 13종의 다양한 비타민과 미네랄 성분도 추가하여 기존의 멀티비타민 제품과의 차별성을 두었습니다. 제품의 안전성과 신뢰성 확보를 위해 일본산, 중국산 원료를 배제한 고품질의 원료로 구성하여 프리미엄 제품으로 시장에 진입하였습니다.

2019년 4월, 어린이를 위한 엔케이365키즈 제품(2020년 12월 리뉴얼)과 개별포장을 통한 휴대성을 높인 엔케이365 제품이 국내 제조사 생산으로 출시되었습니다. 특히 엔케이365키즈는 어린이를 위한 츄어블 제품으로 아가리쿠스 버섯(Agaricus blazei)분말과 성장기 아이들의 면역력 향상에 도움을 줄 수 있는 비타민과 미네랄을 함유하고 있으며, 어린이들의 버섯에 대한 거부감을 없애기 위한 별도의 제품 개발 과정을 거쳤습니다. 어린이들은 환절기 감기 바이러스, 미세먼지, 꽃가루 등의 외부환경에 취약하기 때문에 대응할 수 있는 면역력을 길러주는 것이 매우 중요합니다. 또한 미세먼지에 노출되면 NK세포 활성도가 감소한다는 연구결과를 통해 NK세포 활성도를 높이는 것이 어린이의 면역력 증진에 도움이 될 수 있다는 사실을 유추할 수 있습니다. 당사에서 출시한 엔케이365 키즈에는 아가리쿠스 버섯 분말을 비롯해 NK세포 활성도 증진에 도움이 되는 성분을 포함하고 있기 때문에 어린이의 면역력 증진에 도움을 줄 수 있습니다.

건강기능식품 브랜드인 NK365는 우수한 품질과 성능으로 소비자의 구매 욕구를 충족시킬 만한 요소를 가지고 있으며, 면역력 관리를 위한 수단으로써 당사의 NK Vue® Kit 검사와 함께 활용성이 확대될 것으로 보입니다.

(4) 바이오연구용시약 사업

현재의 생명공학의 발달은 바이오 연구 관련 시약 및 용품의 기술적 진보에 힘입은 바가 크고, 근래에 들어 그 영향은 더욱 부각되고 있습니다. 연구용 시약 제품은 전체 바이오 산업과 직, 간접적으로 연관관계를 갖고 있기에, 바이오 산업의 성장 및 기술의 발전과 바이오 시약 사업의 확장은 밀접한 관계를 갖고 있습니다. 과거 국내의 연구용 시약 분야는 외산 제품에 대한 지나친 선호도와 제품의 품질 차이 등으로 국산 제품이 차지하는 비중은 극히 낮았습니다. 그러나 2000년도 이후 바이오 벤처 회사를 중심으로 관련 국내 업계에의 지속적 노력과 투자로 인하여 당사를 비롯한 몇몇 기업이 생명공학 관련 연구용 시약의 국산화를 진행하였으며, 당사는 2002년부터 유전자클로닝 기술과 재조합 단백질 정제 기술, 단클론 항체 생산 기술을 바탕으로 연구용 시약을 자체 개발, 생산하여 판매하고 있습니다.

당사는 자체 기술력으로 개발한 4,500여 종의 재조합 단백질과 500여 종의 단클론 항체를 보유하고 있기 때문에 시장 경쟁력과 기술적 수준, 가격 경쟁력에서 우위에 있다고 할 수 있습니다. 당사 역시 진입에 있어 상당한 시간이 필요했지만 오랜 기간의 노력과 투자를 통해 다양한 제품의 확보, 차별적 기술력 확보, 안정적인 품질 관리가 가능한 제조 설비를 구비하여, 현재 연구용 시약 매출의 90% 이상이 제품 수출로 인한 것입니다.

당사에서 판매 중인 재조합 단백질 및 단클론 항체는 특정 고객층을 대상으로, 즉 연구나 대학 실험실, 의료기관들의 연구자들에게 판매되는 다품종 고부가가치 제품으로 생명공학 연구 및 개발을 위한 연구용으로 사용되고 있습니다. 당사는 자체 원천기술을 보유하고 있기 때문에 연구용 시약 분야에서 해외 거대 시약 회사와 어깨를 나란히 할 수 있는 국내 최고의 회사가 될 수 있는 잠재력을 가지고 있다고 판단할 수 있습니다.

2. 주요 제품, 서비스등

가. 주요제품 매출액 및 매출비중

| (단위 : 천원, %) |

|

매출 유형 |

품 목 |

2020 (제19기) |

2019년 (제18기) |

2018년 (제17기) |

|||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

|

제품 |

연구용 시약 | 2,848,609 | 27.47 | 2,515,817 | 28.76 | 2,210,343 | 35.26 |

| NK Vue® KIT | 3,395,718 | 32.74 | 3,500,674 | 40.01 | 3,173,127 | 50.62 | |

| NK365 등 | 3,036,081 | 29.27 | 1,824,392 | 20.85 | 273,193 | 4.36 | |

| 용역 | Super NK | 751,797 | 7.25 | 309,040 | 3.53 | 590,533 | 9.42 |

| 기타 용역 | 339,340 | 3.27 | 599,295 | 6.85 | - | - | |

| 기타 | NK Vue® KIT (*1) | - | 0.00 | - | 0.00 | 21,631 | 0.34 |

|

합 계 |

10,371,545 | 100.00 | 8,749,218 | 100.00 | 6,268,827 | 100.00 | |

(*1) NK Vue® KIT와 관련된 기타 매출입니다.

나. 주요 제품 등의 가격변동 추이

주요 제품의 가격 변동은 없습니다.

3. 주요 원재료

가. 매입 현황

| (단위 : 천원) |

|

매입유형 |

구 분 |

2020년 (제19기) |

2019년 (제18기) |

2018년 (제17기) |

비고 |

|

원 재 료 |

국 내 |

448,885 | 360,093 | 236,340 | - |

|

수 입 |

1,437 | 13,222 | 10,446 | - | |

|

합 계 |

450,322 | 373,315 | 246,785 | - |

*매입현황은 사업부분별이 아닌 총액으로 기재하였습니다.

나. 원재료 가격변동 추이

당사의 원재료는 다품종 및 소액의 품목들로 구성이 되어 있어 원재료 가격변동 추이를 품목별로 자료를 구하는데 어려움이 있습니다.

4. 생산 및 설비에 관한 사항

가. 생산 능력 및 생산 실적

| (단위 : Test, 백만원) |

|

제품 품목명 |

구분 |

2020년 (제19기) |

2019년 (제18기) |

2018년 (제17기) |

|||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

|

NK Vue® KIT |

생산능력 |

14,400 | 3,141 | 14,400 | 3,141 | 14,400 | 3,141 |

|

생산실적 |

5,450 | 1,189 | 5,881 | 1,243 | 6,449 | 1,595 | |

|

가동율 |

37.85% | 40.84% | 44.78% | ||||

|

기말재고 |

597 | 135 | 959 | 135 | 1,046 | 282 | |

주1) 생산능력 : 일평균 정상근무시간을 기준으로 산출된 월별 생산 Capa에 개월을 고려하여 산정하였으며, 금액은 평균판매 가격으로 추정하여 산정하였습니다.

※ 시약류(재조합 단백질, 단클론 항체)의 경우, 생산설비에 구애받기 보다는 연구원의 숙련도와 투입시간에 영향을 받으며 생산 Capa를 산정하기 어려움이 있습니다.

나. 생산설비에 관한 사항

| (단위 : 원) |

| 구분 | 기초 | 취득 | 대체 | 처분 | 감가상각 | 해외사업장환산손익 | 기말 |

|---|---|---|---|---|---|---|---|

| 토지 | 5,817,405,940 | - | - | - | - | (350,712,502) | 5,466,693,438 |

| 건물 | 346,512,682 | - | 8,613,603,607 | - | (67,445,411) | (15,629,037) | 8,877,041,841 |

| 사용권자산 | 3,457,120,153 | 4,751,035,488 | - | - | (1,737,078,919) | (10,598,816) | 6,460,477,906 |

| 차량운반구 | 269,048,854 | 80,186,746 | 12,400,393 | (6,584,206) | (123,190,964) | 10,704,966 | 242,565,789 |

| 비품 | 1,119,839,971 | 72,865,454 | 104,941,582 | (4,581,500) | (302,840,042) | (10,818,928) | 979,406,537 |

| 시설장치 | 1,140,989,211 | 4,300,000 | - | (1,401,000) | (398,582,098) | (21,959,895) | 723,346,218 |

| 연구기자재 | 4,804,325,962 | 28,880,327 | 6,250,250,890 | (149,084) | (700,539,095) | 178,279,815 | 10,561,048,815 |

| 생물자산 | 270,101,122 | - | - | - | (119,578,445) | - | 150,522,677 |

| 건설중인자산 | 14,156,996,345 | 671,218,300 | (14,981,196,472) | - | - | 152,981,827 | - |

| 합계 | 31,382,340,240 | 5,608,486,315 | - | (12,715,790) | (3,449,254,974) | (67,752,570) | 33,461,103,221 |

5. 매출에 관한 사항

가. 매출 실적

| (단위 : 천원) |

|

매출 유형 |

품 목 |

2020년 (제19기) |

2019년 (제18기) |

2018년 (제17기) |

|

|

제품 |

재조합 단백질 |

수출 |

2,636,592 | 2,231,393 | 1,923,220 |

|

내수 |

34,686 | 59,616 | 64,374 | ||

|

소계 |

2,671,278 | 2,291,010 | 1,987,594 | ||

| 단클론 항체 |

수출 |

170,956 | 224,807 | 211,550 | |

|

내수 |

6,375 | - | 11,200 | ||

|

소계 |

177,331 | 224,807 | 222,749 | ||

| NK Vue® KIT |

수출 |

-748,707 | 574,129 | 259,857 | |

|

내수 |

4,144,425 | 2,926,545 | 2,913,269 | ||

|

소계 |

3,395,718 | 3,500,674 | 3,173,127 | ||

| NK365 등 | 수출 | - | 1,309 | - | |

| 내수 | 3,036,081 | 1,823,083 | 273,193 | ||

| 소계 | 3,036,081 | 1,824,392 | 273,193 | ||

| 용역 | Super NK |

수출 |

110,434 | 39,487 | - |

|

내수 |

641,364 | 269,553 | - | ||

|

소계 |

751,797 | 309,040 | - | ||

| 기타 용역 |

수출 |

- | 14,347 | 12,146 | |

|

내수 |

339,340 | 584,949 | 578,387 | ||

|

소계 |

339,340 | 599,295 | 590,533 | ||

| 기타 |

NK Vue® KIT 관련 기타 |

수출 |

- | - | 21,631 |

|

내수 |

- | - | - | ||

| 소계 | - | - | 21,631 | ||

|

합 계 |

수출 |

2,169,275 | 3,085,472 | 2,700,772 | |

|

내수 |

8,202,270 | 5,663,746 | 3,568,055 | ||

|

소계 |

10,371,545 | 8,749,218 | 6,268,827 | ||

*주1) NK Vue® KIT 등과 관련된 기타 매출입니다.

나. 판매방법 및 전략

1) Super NK 세포치료제

Super NK 세포치료제 판매를 위한 인프라 구축 활동과 파트너 컨소시엄을 구축하였습니다. 2016년 12월 '에이플러스그룹'의 AAI헬스케어와 헬스케어서비스 상품을 위한 업무협약을 추진한 바 있습니다. 에이플러스그룹은 국내 보험판매법인 1위 기업으로 10만여명의 암보험 가입고객을 대상으로 일본 중입자치료 및 면역세포치료 등 다양한 헬스케어서비스를 제공하고 있습니다. AAI헬스케어는 국내외 최다 병원 네트워크를 기반으로 22개 고객사(생명보험사 9개, 손해보험사 7개, 기타 6개 기업)의 90만명의 고객을 대상으로 헬스케어 서비스를 제공합니다.

2) NK Vue® Kit 판매

전통적 방식인 의료기관을 대상으로 한 영업조직과 더불어 소비자단체를 대상으로 소비자 영업을 진행하고 있습니다. 전국 병의원에 원활하고 안정된 공급을 위해 녹십자랩셀과의 물류 계약을 체결하고 수탁기관 및 당사가 지정하는 거래처에 대해 공급대행을 기본으로 하고 있습니다. 또한 NK Vue® Kit의 건강검진에서 사용량 확대를 도모하고자 영업파트너로 기업근로자 건강검진 위탁 대행 1위 기업인 유비케어에 협업을 제안하여 업무 제휴 계약을 체결하였습니다. 국민은행, 기업은행, 하나은행과 같은 1금융 기관을 포함하여 유비케어 고객사 30만 모수를 대상으로 NK Vue® Kit 홍보 및 검사 활용 제안하여 진행 중입니다.

3) NK365 판매

부산약사회를 통한 부산지역 약국 1,650개소를 대상으로 NK365 5,000개 공급계약 체결 하였으며 지역별 약사회 모임 등에 홍보활동 중입니다. 전국 약사회 조직을 주축으로 약국 공급을 전국으로 확대해 나갈 예정입니다. 헬스케어서비스 방식의 판매로 NK뷰키트 건강검진과 NK365의 동시 판매를 녹십자랩셀과 공동영업 활동 진행하고 있습니다. 홈쇼핑 및 온라인 판매 증진을 위해 적극적인 마케팅 할동을 전개하고 있습니다.

6. 수주상황

| NO | 계약상대방 | 수주일자 | 국가 | 품목 | 납기 | 수주총액 | 기납품액 | 수주잔고 | 비고 |

|---|---|---|---|---|---|---|---|---|---|

| 1 | CoAsia Microele-ctronics Corp | 2016.03.10 | 대만 | NK Vue ELISA KIT & TUBE | 2017~2021 | $15,400,000 | - | $15,400,000 | 주1) |

| 기타 | 2016~ | $500,000 | $200,000 | $300,000 | |||||

| 소 계 | $15,900,000 | $200,000 | $15,700,000 | ||||||

| 2 | PT. MEDISON JAYA RAYA |

2016.08.12 | 인도네시아 | NK Vue ELISA KIT & TUBE | 2017~2032 | $350,878,000 | - | $350,878,000 | 주2) |

| 기타 | 2016~2017 | $300,000 | $300,000 | - | |||||

| 소 계 | $351,178,000 | $300,000 | $350,878,000 | ||||||

| 3 | DCT BIOGEN | 2016.10.14 | 카자흐스탄 | NK Vue ELISA KIT & TUBE | 2017~2032 | $125,596,000 | - | $125,596,000 | 주3) |

| 기타 | 2016~2017 | $300,000 | $100,000 | $200,000 | |||||

| 소 계 | $125,896,000 | $100,000 | $125,796,000 | ||||||

| 4 | DCT BIOGEN | 2016.12.19 | 독립국가연합 (카자흐스탄제외) |

NK Vue ELISA KIT & TUBE | 2017~2032 | $821,280,000 | - | $821,280,000 | 주4) |

| 기타 | 2016~2017 | \2,000,000,000 | \2,000,000,000 | - | |||||

| 소 계 | USD | $821,280,000 | - | $821,280,000 | |||||

| KRW | \2,000,000,000 | \2,000,000,000 | - | ||||||

| 6 | 한림병원 | 2017.02.15 | 대한민국 | NK Vue® KIT | 2017~2022 | \358,911,000 | \170,507,539 | \188,403,461 | 주5) |

| 7 | 세계로병원 | 2017.03.06 | 대한민국 | NK Vue® KIT | 2017~2022 | \409,100,000 | \28,892,021 | \380,207,979 | - |

| 8 | 성민병원 | 2017.03.09 | 대한민국 | NK Vue® KIT | 2017~2022 | \327,280,000 | \153,790,577 | \173,489,423 | - |

| 9 | Konnet | 2017.05.04 | 태국 | NK Vue® KIT | 2017~2029 | $3,565,000 | $213,465 | $3,351,535 | 주6) |

| 10 | 삼광의료재단, 삼광랩트리 | 2017.12.28 | 대한민국 | NK Vue® KIT | 2017~2023 | \2,380,000,000 | \562,064,538 | \1,817,935,462 | 주7) |

| 11 | 녹십자랩셀 | 2020.02.07 | 대한민국 | NK Vue® KIT | 2020~2021 | \1,500,000,000 | \1,648,722,000 | - | - |

| 합 계 | USD | $1,317,819,000 | $1,013,465 | $1,316,805,535 | - | ||||

| KRW | \6,975,291,000 | \4,563,976,675 | \2,411,314,325 | - | |||||

주1) 당사는 2016년 3월 대만 CoAsia Microelectronics Corp와 2021년까지 NK Vue® Kit를 대만지역에 독점 공급하기로 계약을 체결하였으며, 체결된 독점 공급계약에 의거하여 계약과 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주2) 당사는 2016년 8월 인도네시아 PT. MEDISON JAYA RAYA와 2032년까지 NK Vue® Kit를 인도네시아지역에 독점 공급하기로 계약을 체결하였으며, 체결된 독점 공급계약에 의거하여 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주3) 당사는 2016년 10월 카자흐스탄 DCT BIOGEN과 2032년까지 NK Vue® Kit를 카자흐스탄 지역에 독점 공급하기로 계약을 체결하였고, 체결된 독점 공급계약에 의거하여 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주4) 당사는 2016년 12월 카자흐스탄 DCT BIOGEN과 2032년까지 NK Vue® Kit를 독립국가연합(카자흐스탄제외)지역에 독점 공급하기로 계약을 체결하였고, 체결된 독점 공급계약에 의거하여 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주5) 당사는 2020년 2월 14일까지인 판매공급계약을 2022년 2월 14일까지로 계약기간을 2년 연장하였습니다.

주6) 해당 계약의 상대방이 CellMark Asia Pte Ltd. 에서 Konnet으로 2020년 02월 07일에 변경되었습니다.

주7) 당사가 2017년 1월 16일, 2017년 3월 20일 삼광의료재단과 체결한 2건의 단일판매공급계약에 대해 계약 기간 연장 및 금액 변경 등을 사유로 병합하여 계약을 체결하게 되었습니다. 또 당사는 2020년 12월 31일까지인 판매공급계약을 2023년 12월 31일까지로 기간을 3년 연장하였습니다. 해당 계약의 상대방은 삼광의료재단 및 삼광랩트리로 변경되었습니다.

7. 시장위험과 위험관리

본 보고서 Ⅲ 재무에 관한 사항 - 5. 재무제표 주석 - 29. 금융상품의 공정가치 - (2)공정가치 서열체계를 참고하시기 바랍니다.

8. 파생상품 및 풋백옵션 등 거래현황

당사는 사업보고서 작성기준일 현재 파생상품 및 풋백옵션 등 거래가 없습니다.

9. 경영상의 주요 계약 등

가. 라이센스아웃(License-out) 계약

공시서류 작성기준일 현재 당사가 체결 중인 라이센스아웃(License-out) 계약 현황은 다음과 같습니다.

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총 계약금액 | 수취금액 | 진행단계 |

|---|---|---|---|---|---|---|---|

| EPB41L5 단백질 특이적 에피토프 인지 항체 | 리퓨어러스 주식회사 | - | 2019.05.20 | - | 20,000백만원 (*주1) |

60백만원 (*주2) |

기술 이전 |

|

NK세포 치료제 개발 관련 특허 및 |

NKMAX America, Inc |

(*주3) |

2020.02.12 |

특허유효일 |

$14,000,000 |

$1,000,000 |

기술 이전 |

(*주1)총 계약금액은 선급기술료 300백만원 및 마일스톤기술료 19,700백만원이 포함된 금액입니다.

(*주2)선급기술료 300백만원 중 해당 특허권에 대한 당사 지분율 20%에 해당하는 금액을 수취한 바 있습니다.

(*주3)계약지역은 한국과 아시아를 제외한 전세계 모든 국가입니다. (중국과 일본의 경우 Autologous 이전 제외, Allogenic은 이전)

(*주4)총 계약금액은 계약금 US$1,000,000 및 마일스톤기술료 US$13,000,000이 포함된 금액입니다.

(*주5) 계약금 US$1,000,000은 수취하였으며, 반환의 의무가 없습니다.

(1) 품목 : EPB41L5 단백질 특이적 에피토프 인지 항체

| 1. 계약상대방 | 리퓨어러스 주식회사 |

| 2. 계약내용 | EPB41L5 단백질 특이적 에피토프 인지 항체 특허권 이전 |

| 3. 대상지역 | - |

| 4. 계약기간 | 2019.05.20~ |

| 5. 총 계약금액 | 20,000백만원 |

| 6. 지급금액 | 선급기술료 : 300백만원 마일스톤기술료 : 19,700백만원 |

| 7. 계약조건 |

선급기술료 : 300 백만원, - 지급조건 : 해당 특허권에 대한 각 기관의 지분율에 따라 상이

마일스톤기술료 : 19,700 백만원 - 지급조건 : 각 임상단계 진입 및 승인 |

| 8. 회계처리방법 |

당사가 수취한 60백만원 경상연구개발비에서 차감 마일스톤기술료 : 발생시점에 수익으로 처리 |

| 9. 대상기술 |

GEPB41L5 단백질 특이적 에피토프 인지 항체 특허권 |

| 10. 개발 진행경과 | 기술 이전 중 |

| 11. 기타사항 |

- |

(2) 품목 : NK세포치료제 특허 관련 기술 이전

|

1. 계약상대방 |

NKMAX America, Inc |

|

2. 계약내용 |

NK세포치료제 특허 관련 기술 이전 |

|

3. 대상지역 |

한국과 아시아를 제외한 전세계 모든 국가 중국과 일본의 경우 Autologous 이전 제외, Allogenic은 이전 |

|

4. 계약기간 |

2020.02.12 ~ 대상 기술의 특허 유효일 |

|

5. 총 계약금액 |

US$14,000,000(마일스톤기술료는 국가별 제품 승인에 따라 수령 예정) |

|

6. 수취금액 |

계약금 : US$1,000,000 마일스톤기술료 : US$13,000,000(국가별 제품 승인에 따라 수령 예정) |

|

7. 계약조건 |

계약금 : US$1,000,000 - 지급조건 : 계약 체결 후 15 영업일 이내 수령 마일스톤기술료 : US$13,000,000 - 지급조건 : 국가별 제품 승인에 따라 수령 예정 |

|

8. 회계처리방법 |

계약금 : 발생시점에 수익으로 처리 마일스톤기술료 : 발생시점에 수익으로 처리 |

|

9. 대상기술 |

NK세포치료제 특허 관련 기술 |

|

10. 개발 진행경과 |

기술 이전 중 |

|

11. 기타사항 |

- |

나. 라이센스인(License-in) 계약

공시서류 작성기준일 현재 당사가 체결 중인 라이센스인(License-in) 계약의 현황은 다음과 같습니다.

(단위 : 백만원)

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총 계약금액 | 지급금액 | 진행단계 |

|---|---|---|---|---|---|---|---|

| 항체 치료제 | 연세대학교 산학협력단 | 전세계 | 2015.05.27 | 산업재산권 존속기간 만료일 | 19,000 | 250 | 후보물질 선정 |

| 합계 | 19,000 | 250 | - | ||||

(1) 품목 : 항체치료제

| 1. 계약상대방 | 연세대학교 산학협력단(대한민국) |

| 2. 계약내용 | 대한민국특허:KR10-2017-0111398 기술에 대한 독점적 전용 실시권 보유 |

| 3. 대상지역 | 전세계 (제한없음) |

| 4. 계약기간 | 2015.05.27~독점적 전용실시권의 산업재산권 존속기간 만료일 |

| 5. 총 계약금액 | 19,000백만원 / 로열티 별도 |

| 6. 지급금액 | 계약금(Upfront Payment) : 250백만원(2015.06 지급완료) 연구비 : 240백만원(2015년 9월부터 2018년 3월까지 4회 분할지급) ※ 해당금액은 환수불가능한 금액입니다. |

| 7. 계약조건 |

계약금(Upfront Payment) : 250 백만원, - 지급조건: 계약 체결시

마일스톤(Milestione) : 18,750백만원 - 지급조건:각 임상단계 성공, 판매 승인

로열티(Royalty) : 총매출액의 2.5% / 년 (계약만료일까지) - 지급조건: 매출 발생시 임상, 등록, 상업화 실패시 계약은 종료될 수 있으며, 계약 종료시에도 당사의 위약금 지급의무는 없음 |

| 8. 회계처리방법 |

계약금(Upfront Payment) : 250 백만원, 사용수수료 일시 처리 연구비 : 240 백만원, 4회 분할 지급시점에 연구비 처리 |

| 9. 대상기술 |

GPR177 단클론 항체의 생체내·외 유효성 평가와 이의 항암 작용 기전 규명을 통해 위암 표적 치료용 항체치료제 개발 |

| 10. 개발 진행경과 |

<연세의료원 산학협력단> GPR177 항체의 항암 작용기전 규명 및 동물 모델 실험 결과 위암 표적치료제로서의 가능성 확인 2018년 학술저널 BMB Report에 게재(Inhibition of Wntless/GPR177 suppresses gastric tumorigenesis, BMB Rep. 2018 May; 51(5): 255-260.)

<회사> 종양 동물 모델을 이용한 GPR177 단클론 항체의 효능평가 GPR177 키메릭 및 인간 항체 제작 |

| 11. 기타사항 |

- |

다. 판매계약

| 계약상대방 | 계약일 | 품목 | 계약기간 | 계약 총 금액 |

|---|---|---|---|---|

| CoAsia Microele-ctronics Corp | 2016.03.10 | NK Vue ELISA KIT & TUBE 외 | 2016.03.10~2021.12.31 | $15,900,000 |

| PT. MEDISON JAYA RAYA |

2016.08.12 | NK Vue ELISA KIT & TUBE 외 | 2016.08.12~2032.12.31 | $351,178,000 |

| DCT BIOGEN | 2016.10.14 | NK Vue ELISA KIT & TUBE 외 | 2016.10.14~2032.12.31 | $125,896,000 |

| DCT BIOGEN | 2016.12.19 | NK Vue ELISA KIT & TUBE 외 | 2016.12.19~2032.12.31 | $821,280,000 |

| DCT BIOGEN | 2016.12.19 | NK Vue ELISA KIT & TUBE 외 | 2016.12.19~2017.12.31 | \2,000,000,000 |

| 한림병원 | 2017.02.15 | NK Vue® KIT | 2017.02.15~2022.02.14 | \358,911,000 |

| 세계로병원 | 2017.03.06 | NK Vue® KIT | 2017.03.06~2022.03.05 | \409,100,000 |

| 성민병원 | 2017.03.09 | NK Vue® KIT | 2017.03.09~2022.03.08 | \327,280,000 |

| Konnet | 2017.05.04 | NK Vue® KIT | 2017.05.08~2029.05.07 | $3,565,000 |

| 삼광의료재단, 삼광랩트리 | 2017.12.28 | NK Vue® KIT | 2017.01.16~2023.12.31 | \2,380,000,000 |

| 녹십자랩셀 | 2020.02.07 | NK Vue® KIT | 2020.02.01~2021.01.31 | \1,500,000,000 |

주1) 당사는 2016년 3월 대만 CoAsia Microelectronics Corp와 2021년까지 NK Vue® Kit를 대만지역에 독점 공급하기로 계약을 체결하였으며, 체결된 독점 공급계약에 의거하여 계약과 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주2) 당사는 2016년 8월 인도네시아 PT. MEDISON JAYA RAYA와 2032년까지 NK Vue® Kit를 인도네시아지역에 독점 공급하기로 계약을 체결하였으며, 체결된 독점 공급계약에 의거하여 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주3) 당사는 2016년 10월 카자흐스탄 DCT BIOGEN과 2032년까지 NK Vue® Kit를 카자흐스탄 지역에 독점 공급하기로 계약을 체결하였고, 체결된 독점 공급계약에 의거하여 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주4) 당사는 2016년 12월 카자흐스탄 DCT BIOGEN과 2032년까지 NK Vue® Kit를 독립국가연합(카자흐스탄제외)지역에 독점 공급하기로 계약을 체결하였고, 체결된 독점 공급계약에 의거하여 관련된 기타 매출이 발생하였으며, 자세한 내용은 관련 공시를 참고하시기 바랍니다.

주5) 당사는 2020년 2월 14일까지인 판매공급계약을 2022년 2월 14일까지로 계약기간을 2년 연장하였습니다.

주6) 해당 계약의 상대방이 CellMark Asia Pte Ltd.에서 Konnet으로 2020년 02월 07일에 변경되었습니다.

주7) 당사가 2017년 1월 16일, 2017년 3월 20일 삼광의료재단과 체결한 2건의 단일판매공급계약에 대해 계약 기간 연장 및 금액 변경 등을 사유로 병합하여 계약을 체결하게 되었습니다. 또 당사는 2020년 12월 31일까지인 판매공급계약을 2023년 12월 31일까지로 기간을 3년 연장하였습니다. 해당 계약의 상대방은 삼광의료재단 및 삼광랩트리로 변경되었습니다.

라. 기타계약

|

계약상대방 |

계약일 |

계약기간 |

계약의 목적 및 내용 |

계약금액 또는 대금수주 방법(기준) 등 |

|

보건복지부 주관연구기관-일양약품(주) |

2020.02.18 | 2020.01.01~2020.12.31 | 인플루엔자 백신, 중화항체, 표준화 항체 측정 ELISA 개발 5차년도 |

1. 총 연구비 : 398,400천원(현물포함) |

10. 연구개발활동

가. 연구개발활동의 개요

당사는 세계 시장을 선도해 나갈 면역세포치료제 개발 및 관련 기술의 경쟁력 강화를 목표로, 해당 연구개발 조직에서 면역세포치료제 개발 방향 제시 및 관련 시스템을 구축하고 있습니다. 당사가 보유하고 있는 NK세포 배양기술을 활용해 현재 자가 NK세포 치료제 임상시험을 진행 중입니다. 자가 NK세포 치료제 개발과정에서 수많은 기초연구와 다양한 시도를 통해 일반적인 NK세포 치료제가 가지고 있는 단점인 배양기술 및 보관기술의 결여, 낮은 활성도에 따른 살상능력 저하, 고형암 치료에 대한 한계점, 면역 억제 환경 극복 등의 문제를 대부분 개선하였습니다. 또, NK세포의 생존, 증식, 살상능력 관련 기전 연구를 바탕으로 다양한 고형암의 치료에 최적화된 동종 NK세포 치료제 및 CAR-NK세포 치료제도 개발하고 있습니다. 향후 연구개발활동을 통해 당사 NK세포 치료제는 항암제 중에서 안전하며 우수한 항암 성능을 보일 것으로 기대하고 있습니다.

이 밖에서 당사는 기업부설연구소 산하 3개 부서(세포치료사업부, 시약사업부, 진단KIT사업부) 11개팀과 학술기획부 산하 2개 팀에서 시판 중인 체외 진단키트 NK Vue® Kit 및 바이오 연구용 시약, 자회사인 주식회사 엔케이맥스에이치앤디의 건강기능식품 NK365를 포함하여 신규 기술 및 물질에 대한 기초 연구에서부터 임상연구에 이르기까지 유기적으로 협업하며 연구개발 업무를 수행하고 있습니다.

나. 연구개발 담당조직

(1) 연구개발 조직 개요 및 인력 현황

당사는 연구개발 중심 기업으로 폭넓은 연구개발이 가능한 연구 조직을 구성하고 있습니다. 김용만 연구소장을 중심으로 원천기술 확보 및 신제품 개발 등 중장기R&D 개발에 주력하고 있으며, 본 보고서 작성일 기준 생명공학 및 생물학 분야를 전공한 석/박사 전문인력 38명을 포함하여 총 91명의 연구인력이 4개 부서 13개 팀에서 연구개발을 담당하고 있습니다.

(2) 핵심 연구인력

|

직위 |

성명 |

담당업무 |

주요경력 |

주요실적 |

|---|---|---|---|---|

|

연구소장 |

김용만 |

연구개발총괄 |

충남대학교 동물학 박사 ('97) 한국생명공학연구원 Post-Doc ('97~'00) 미국 국립보건원 (NIH) Post-Doc ('00~'03) 원광대 의과대학 연구교수 ('03~'05) 파미셀 ㈜ 전무 ('05~'17) 現 엔케이맥스 연구소장 ('17~현재) |

(*주1) |

|

학술기획부장 |

이혜자 |

학술/NK Vue®Kit 및 |

인하대학교 생물학 석사 ('01) 메덱스젠 연구원 ('01~'03) 現 엔케이맥스 학술마케팅부장 ('03~현재) |

(*주2) |

|

생산기술사업부장 |

이충환 |

IVD 총괄 |

인하대학교 의과대 석사 ('05) 現 엔케이맥스 생산기술사업부장 ('06~현재) |

(*주3) |

|

Super NK 제조부장 |

강윤미 |

제조 총괄 |

㈜파미셀 책임연구원 |

- |

|

Super NK R&D 부장 |

정재섭 |

SNK 임상시험 총괄 |

㈜파미셀 연구원 ㈜알앤엘바이오 임상개발팀장 ㈜차바이오텍 임상개발팀장 |

- |

|

Super NK R&D 팀장 |

이용희 |

연구개발 |

한양대학교 생명공학 박사 ('14) 한양대학교 Post-doc ('14~'16) |

(*주4) |

(*주1)

[논문]

- Quality and freshness of human bone marrow-derived mesenchymal stem cells decrease over time after trypsinization and storage in phosphate-buffered saline. Sci Rep 7 (1): 1106, 2017.

- Silica-coated magnetic nanoparticles impair proteasome activity and increase the formation of cytoplasmic inclusion bodies in vitro. Sci Rep 6: 29095, 2016.

- Transplantation with Autologous Bone Marrow-Derived Mesenchymal Stem Cells for Alcoholic Cirrhosis: Phase 2 Trial. Hepatology 64 (6): 2185-2197, 2016.

- Restoration of polyamine metabolic patterns in in vivo and in vitro model of ischemic stroke following human mesenchymal stem cell treatment. Stem Cells Int 2016: 4612531, 2016.

- Bone marrow-derived mesenchymal stem cell therapy in a rat model of cavernous nerve injury: Preclinical study for approval. Cytotherapy 18: 870-880, 2016.

- L-ascorbic acid 2-phosphate and fibroblast growth factor-2 treatment maintains differentiation potential in bone marrow-derived mesenchymal stem cells through expression of hepatocyte growth factors. Growth Factors 33 (2): 71-78, 2015

- Adipose tissue-derived mesenchymals stem cells cultured at high density express IFN-γ and suppress the growth of MCF-7 human breast cancer cells. Cancer Lett 352 (2): 220-227, 2014.

- Therapeutic DC vaccination with IL-2 as a consolidation therapy for ovarian cancer patients: a phase I/II trial. Cell Mol Immunol 12(1): 87-95, 2014.

- Multiple paracrine factors secreted by mesenchymal stem cells contribute to angiogenesis. Vascul Pharmacol 63: 19-28, 2014.

- The effect of adipose stem cell therapy on pulmonary fibrosis induced by repetitive intratracheal bleomycin in mice. Exp Lung Res 40: 117-125, 2014.

- The role of growth factors in maintenance of stemness in bone marrow-derived mesenchymal stem cells. Biochem Biophys Res Commun 445: 16-22, 2014.

[특허]

국내 출원 1건 (2018)

(*주2)

[논문]

- A high-throughput assay of NK cell activity in whole blood ans its clinical application, Biochem. Biophys. Res. Commun. (2014), 2014 Mar 14;445(3):584-90

- Protection of Mice Against Pandemic H1N1 Influenza Virus Challenge After Immunization with Baculovirus-Expressed Stabilizing Peptide Fusion Hemagglutinin Protein J. Microbiol. Biotechnol. (2015), 25(2), 280-287

- Characterization of novel monoclonal antibodies against MERS-coronavirus

spike protein. Virus Research. 278 (2020) 197863

[특허]

국내 출원 1건, 국내 등록 1건, PCT 1건

[국책과제 수행]

- 보건복지부 감염병위기대응기술개발 -세부 기관 책임자 ('15~'19)

(메르스 백신 항원 발굴 생산 및 면역기법기반 효능평가 시스템 개발)

- 보건복지부 감염병위기대응기술개발 -세부 기관 책임자 ('16~現)

(인플루엔자 대유행 대비 백신의 신속 생산을 위한 기반 기술)

(*주3)

[논문]

- A high-throughput assay of NK cell activity in whole blood ans its clinical application, Biochem. Biophys. Res. Commun. (2014), 2014 Mar 14;445(3):584-90

- Protection of Mice Against Pandemic H1N1 Influenza Virus Challenge After Immunization with Baculovirus-Expressed Stabilizing Peptide Fusion Hemagglutinin Protein J. Microbiol. Biotechnol. (2015), 25(2), 280-287

(*주4)

[논문]

제 1저자 - SCI 5건 (IF: 40.95)

참여저자 - SCI 11건

[학회발표]

국제학회 - 1건

국내학회 - 1건

[수상]

2014년 KSSCR Young Investigator Award

다. 연구개발비용

당사의 최근 3년간 연구개발비용은 다음과 같습니다.

1) 연구개발 비용 현황(연결재무제표 기준)

| (단위 : 천원) |

|

구 분 |

2020년 (제19기) |

2019년 (제18기) |

2018년 (제17기) |

|

|

자산 처리 |

원재료비 |

- | - | - |

|

인건비 |

- | - | - | |

|

감가상각비 |

- | - | - | |

|

위탁용역비 |

- | - | - | |

|

기타 경비 |

- | - | - | |

|

정부보조금 |

- | - | - | |

|

소 계 |

- | - | - | |

|

비용 처리 |

제조원가 |

- | - | - |

|

판관비 |

8,188,879 | 6,505,181 | 4,655,304 | |

|

합 계 (매출액 대비 비율) |

8,188,879 (78.96%) |

6,505,181 (74.35%) |

4,655,304 (74.26%) |

|

2) 연구개발 비용 현황(별도재무제표 기준)

| (단위 : 천원) |

|

구 분 |

2020년 (제19기) |

2019년 (제18기) |

2018년 (제17기) |

|

|

자산 처리 |

원재료비 |

- | - | - |

|

인건비 |

- | - | - | |

|

감가상각비 |

- | - | - | |

|

위탁용역비 |

- | - | - | |

|

기타 경비 |

- | - | - | |

|

정부보조금 |

- | - | - | |

|

소 계 |

- | - | - | |

|

비용 처리 |

제조원가 |

- | - | - |

|

판관비 |

6,259,942 | 4,434,495 | 3,605,441 | |

|

합 계 (매출액 대비 비율) |

6,259,942 (67.12%) |

4,434,495 (66.23%) |

3,605,441 (60.88%) |

|

라. 연구개발 현황 및 실적

(1) 연구개발 진행 현황 및 향후계획

당사는 현재 영위하고 있는 사업인 세포치료제와 체외진단키트, 건기식에 대한 임상을 진행 중입니다. 체외진단키트인 NK Vue® kit 관련 임상연구는 기재되어 있는 것 이외에 국내에서 10건의 임상연구가 유명 대학병원을 중심으로 진행되고 있습니다.

|

구분 |

품목 |

적응증 |

연구시작일 (첫환자등록) |

현재 진행 단계 |

비고 |

|

|---|---|---|---|---|---|---|

|

단계 (국가) |

식약처승인일 |

|||||

|

세포치료제 |

SNK01 |

비소세포폐암 |

2019. 02 |

임상1/2a (Kor) |

2018.11 |

SIT |

|

세포치료제 |

SNK01 |

불응성암 |

2019. 08 |

임상1상 (USA) |

2019.03 |

SIT |

|

세포치료제 |

SNK01 |

건선 |

2019.08 |

임상1상 (Mexico) |

- |

SIT |

|

건기식 |

NK365 |

폐암 |

2020.08 |

한국 |

- |

IIT |

|

진단키트 |

NK Vue |

위암 |

2018.07 |

한국 |

- |

IIT |

|

진단키트 |

NK Vue |

폐암 |

2018.02 |

한국 |

- |

IIT |

세포치료제 SNK01은 상기 임상시험 진행건 외에도 다른 암종, 자가면역질환, 신경계질환 등을 대상으로 적응증 확대 임상시험을 계획하고 있습니다.

(2) 연구개발 완료 실적

공시서류 작성기준일 현재 당사의 연구개발 완료된 시판 현황은 다음과 같습니다.

|

구 분 |

품 목 |

적응증 |

개발완료일* |

현재 현황 |

비 고 |

|

|---|---|---|---|---|---|---|

|

바이오 |

진단키트 |

NK Vue® Kit |

위암 |

2012년 |

한국 판매중 |

2014년 - 신의료기술 인정 2016년 - 선별급여 등재 |

| NK Vue® Kit |

췌장암 |

2012년 |

한국 판매중 |

|||

| NK Vue® Kit |

유방암 |

2012년 |

한국 판매중 |

|||

| NK Vue® Kit |

전립선암 |

2012년 |

한국 판매중 |

|||

|

NK Vue® Kit |

대장암 |

2014년 |

캐나다 판매중 |

|

||

| NK Vue® Kit |

암 선별검사 |

2017년 |

터키 판매중 |

|

||

| NK Vue® Kit |

암 선별검사 |

2017년 |

태국 판매중 |

|

||

| NK Vue® Kit |

암 선별검사 |

2017년 |

베트남 판매중 |

|

||

|

수의용 |

NK Puppy |

면역검사 |

2018년 |

한국 판매 개시 |

2020년 포스트바이오사와 공급계약 체결 |

|

| *국내 및 해외 각국 식약처 제품 허가일 기준 |

국내에서는 적응증과는 별개로 일반인을 대상으로 건강검진 항목으로 그 수요가 증가하고 있습니다. 2020년에는 6편의 학술논문이 발표된 바 있으며, 아래와 같은 학술 논문을 근거로 하여 다양하게 활용되고 있습니다. 또한 당사 제품이 미 등록된 해외 국가에서는 자국 내 임상연구를 통해 인허가를 득하기 위한 절차를 진행 중입니다.

|

적용증 / 대상 |

논문 정보 |

|---|---|

|

전립선암 |

Association between natural killer cell activity and prostate cancer: a pilot study. (Can J Urol. 2017) |

| Natural killer cell activity and prostate cancer risk in veteran men undergoing prostate biopsy. (Cancer Epidemiol. 2019) | |

| Ower postoperative natural killer cell activity is associated with positive surgical margins after radical prostatectomy. (J Formos Med Assoc. 2020) | |

|

위암 |

Natural killer cell activity for IFN-gamma production as a supportive diagnostic marker for gastric cancer. (Oncotarget. 2017) |

|

대장암 |

Natural Killer Cell IFNγ Secretion is Profoundly Suppressed Following Colorectal Cancer Surgery. (Ann Surg Oncol. 2018) |

| Association Between Natural Killer Cell Activity and Colorectal Cancer in High-risk Subjects Undergoing Colonoscopy. (Gastroenterology. 2017) | |

| Association between Natural Killer Cell Activity and the Risk of Colorectal Neoplasia. (J. Gastroenterol Hepatol. 2017) | |

|

폐암 |

Clinical utility of a novel natural killer cell activity assay for diagnosing non-small cell lung cancer : a prospective pilot study. (Onco Targets Ther. 2019) |

| Natural Killer Cells as a Potential Biomarker for Predicting Immunotherapy Efficacy in Patients with Non Small Cell Lung Cancer. (Target Oncol. 2020) | |

| Efficacy of natural killer cell activity as a biomarker for predicting immunotherapy response in non-small cell lung cancer. (Thoracic Cancer. 2020) | |

| 혈액종양 | Variable Natural Killer Cell Activity in Hematological Malignancies at Diagnosis. (Laboratory Medicine Online. 2018) |

| Natural Killer Cell Function Tests by Flowcytometry-Based Cytotoxicity and IFN-γ Production for the Diagnosis of Adult Hemophagocytic Lymphohistiocytosis. (Int J Mol Sci. 2019) | |

| Delayed NK Cell Reconstitution and Reduced NK Activity Increased the Risks of CMV Disease in Allogeneic-Hematopoietic Stem Cell Transplantation. (Int J Mol Sci. 2020) | |

| 췌장암 | Peripheral natural killer cell activity is associated with poor clinical outcomes in pancreatic ductal adenocarcinoma. (J Gastroenterol Hepatol. 2020) |

| 전이성암 | Correlation Between Natural Killer Cell Activity and Treatment Effect in Patients with Disseminated Cancer. (Transl Oncol. 2019) |

| 당뇨 | Relationship between natural killer cell activity and glucose control in patients with type 2 diabetes and prediabetes. (J. Diabetes Investig. 2019) |

| 대상포진 | Reduced NK cell IFN-γ secretion and psychological stress are independently associated with herpes Zoster. (PLoS One. 2018) |

| 대사활동 | Physical Inactivity and Unhealthy Metabolic Status Are Associated with Decreased Natural Killer Cell Activity. (Yonsei Med J. 2018) |

| 흡연 | Impact of Smoking on Human Natural Killer Cell Activity: A Large Cohort Study. (J Cancer Prev. 2020) |

<2017년~2020년 발표 논문>

(3) 기타 연구개발 실적

① 정부출연과제

2015년 12월 국제백신연구소와 메르스 백신 항원 발굴 생산 및 면역기법기반 효능평가 시스템 개발을 위한 보건복지부 연구개발 과제에 선정되어 현재 연구개발 중에 있습니다. 본 국책과제를 통해 최적의 백신 항원 발굴로 메르스 백신 개발과 재난재해에 대해 신속하게 대비할 수 있는 기반 기술로 활용될 것입니다. 연구 결과로 PCT 1건 출원과 국내 특허 등록 1건, 국내 출원 1건이 있으며, 국제 학술지에 2편의 논문이 게재되었습니다. 또한 연구 결과물인 재조합 단백질과 단클론 항체는 당사의 연구용 시약 사이트를 통해 판매 중에 있습니다. 또한 2016년 5월 일양약품과 인플루엔자 대유행 대비 백신의 신속 생산을 위한 기반 기술 개발을 위한 보건산업진흥원 연구개발 과제에 선정되어 현재 연구 진행 중에 있습니다. 이를 통해 자국 및 주변국의 인플루엔자 대유행 대비 백신 후보주 라이브러리를 이용한 백신을 개발하고 대량 생산을 위한 공정을 확립하여 국가 보건 산업에 기여할 수 있을 것입니다.

당사는 안정화 펩타이드 융합기술을 기반으로 10년이 넘는 기간 동안 다양한 연구개발을 수행해 왔으며, 이는 현재 수익이 발생하고 있는 연구용 시약사업과 NK Vue® Kit 등의 진단키트 개발 사업의 근간이 되고 있습니다. 아래의 정부 출연 과제는 이러한 기술력을 바탕으로 진행이 된 최근 5년간의 연구개발 실적입니다. 현재 2016년 5월에 개시한 정부 출연 연구 개발 과제를 수행 중 입니다.

|

지원기관 |

과 제 명 |

사업화 내용 |

진행사항 |

|---|---|---|---|

|

식약처 |

지카바이러스 백신 중화항체 측정법 및 표준물질 개발연구 |

지카바이러스 항체가 측정 ELISA 개발 |

완료 |

|

중기청 |

국내 독자 기술기반 항암면역세포치료제의 공정과정 개발과 |

Mouse NK cell activity kit 상용화 |

완료 |

|

성남산업진흥재단 |

NK 세포 활성도와 만성 질환 지표의 연관성 (2017) |

만성 질환의 가능성을 예측하는 지표 발굴 |

완료 |

|

자체개발 |

반려견 NK세포 활성도 측정키트 개발 및 상용화 (2017) |

NK Puppy 상용화 (인허가 완료) |

완료 |

|

보건복지부 |

메르스 백신 항원 발굴 생산 및 면역기법기반 효능평가 시스템 개발 |

메르스 백신, 중화항체, 표준화 항체 측정 ELISA 개발 |

완료 |

|

보건복지부 |

인플루엔자 대유행 대비 백신의 신속 생산을 위한 기반 기술 개발 |

인플루엔자 백신, 중화항체, 표준화 항체 특정 ELISA 개발 |

진행 중 |

② 지적재산권

|

내용 |

등록상태 |