|

|

대표이사 확인서 |

사 업 보 고 서

(제 26 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 03 월 18 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)티에스이 |

| 대 표 이 사 : | 김철호, 오창수 |

| 본 점 소 재 지 : | 충청남도 천안시 서북구 직산읍 군수1길 189 |

| (전 화) 041-581-9955 | |

| (홈페이지) http://www.tse21.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 탁 정 |

| (전 화) 041-581-9955 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적, 상업적 명칭

당사의 명칭은 주식회사 티에스이 이며, 영문명은 TSE Co., Ltd(약호 TSE) 입니다.

나. 설립일자

당사는 1995년 8월 31일에 반도체 검사장비 및 주변기기 제조 및 판매를 주된 사업목적으로 하여 설립되었으며, 2011년 1월 5일 기업공개를 실시하였습니다.

다. 본사의 주소, 전화번호 및 홈페이지

| 구분 | 주소 | 전화번호 | 홈페이지 |

|---|---|---|---|

| (주)티에스이 | 충남 천안시 서북구 직산읍 군수1길 189 | 041-581-9955 | http://www.tse21.com |

| (주)지엠테스트 | 충남 천안시 서북구 직산읍 군서1길 19 | 041-410-2600 | http://www.gmtest.com |

| (주)타이거일렉 | 인천광역시 남구 염전로187번길 33(도화동) | 032-579-4100 | http://www.tigerelec.com |

| (주)메가터치 | 충남 천안시 서북구 3공단2로 42 | 041-412-7100 | http://www.megatouch.co.kr |

| 우리마이크론(주) | 충남 천안시 동남구 풍세면 풍세산단로 7 | 041-621-9030 | http://www.woorimicron.co.kr |

| 피엠피(주) | 경기도 안양시 동안구 벌말로 123, 1605호 (관양동, 평촌스마트베이) |

031-689-3661 | http://www.vpcpmp.com/ |

| (주)메가프로브 | 경기도 화성시 삼성1로5길 46(석우동) | 031-370-3660 | http://www.megaprobe.co.kr |

| 위해태사전자 유한공사 |

No.17 Hainan Road, Economic Technical Development Zone, Weihai, Shandong, China |

- | - |

| TSE WORKS,INC. | 5700 STONERIDGE MALL RD STE 310, PLEASANTON, CA 94588 | - | - |

| TSE VIETNAM | Lot 031A, No 02, Road 7, Integrated Township and Industrial Park VSIP Bac Ninh, Phu Chan Commune, Tu Son Town, Bac Ninh Province | - | - |

| 이노글로벌 | 충남 천안시 서북구 수레터1길 36(차암동) | 041-555-1525 | http://inno50.com |

| TaiSi Technology |

No. 1 Liufangyuanheng Road, Wuhan East Lake New Technology Development Zone, Wuhan City, Hubei Sheng, China |

- | - |

※ 피엠피(주)는 2020년 10월 23일 기준으로 합병하여 종료되었습니다.

라. 중소기업 해당여부

당사는 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다.

마. 주요사업의 내용

1) 지배회사

당사는 반도체 및 디스플레이 검사장비를 제조, 판매하는 회사로써, 반도체 제조업체 및 디스플레이 패널 제조업체에 검사장비를 공급하고 있습니다.

당사 정관 상 사업의 목적사항으로 구분 표기되어 있는 내용은 아래와 같으며, 상세한 내용은 Ⅱ. 사업의 내용을 참조하시기 바랍니다.

| 사 업 목 적 | 비 고 |

|---|---|

| 1. 반도체 검사장비 및 주변기기의 제조 및 판매 2. 반도체 검사장비 및 전자제어장비의 오퍼업 3. 반도체 검사장비 임대업 4. 반도체 제조 및 판매업 5. 전자제어장비 제조 및 판매업 6. 부동산 임대업 7. 각 호에 부대하는 사업 일체 |

- |

2) 주요종속회사

| 회사명 | 사 업 목 적 |

|---|---|

| (주)지엠테스트 | 1. 반도체 칩의 테스트 프로그램 개발 2. 반도체 칩의 개발관련 테스트 엔지니어링 서비스 3. 반도체 칩의 전기적 불량분석, 특성분석용 프로그램 개발 및 엔지니어링 4. 반도체 칩의 양산용 프로그램 개발 및 양산테스트 5. 테스트 엔지니어링에 대한 컨설팅 6. 반도체 칩의 테스트사업 7. 반도체 소자 디자인 및 아이피사업 8. 반도체 소자 패키징사업 9. 반도체 소자 판매업 10. 반도체재료 제조 및 판매업 11. 반도체공정장비 및 부품의 제작, 판매, 임대 및 관련서비스업 12. 반도체실험장비의 유지 및 보수사업 13. 테스트기술연구소운영업 14. 부동산 매매 및 임대업 15. 무역업 16. 전자상거래 및 통신판매업 17. 기타 위에 부대하는 사업일체 |

| (주)타이거일렉 | 1. 인쇄회로 기판사업 2. 인쇄회로기판에 관한 연구 및 기술개발 3. 반도체 인쇄회로기판의 수입 대체화 4. 반도체 인쇄회로기판의 디자인 개발 5. 고다층 인쇄회로기판의 수출입업 6. 부동산 임대업 7. 위 각호에 부대하는 사업일체 |

| (주)메가터치 | 1. 반도체부품의 제조 및 판매업 2. 인쇄회로기판의 제조 및 판매업 3. 전자기기 및 전자부품 제작, 판매업 4. 전자기기 및 전자부품 수출입업 5. 도금업 6. 위 각호에 부대하는 사업일체 |

| 우리마이크론(주) | 1. 고객주문형 자동화장치 및 정밀부품의 개발, 제조, 판매업 2. 기타 자동화장비의 개발, 제조, 판매업 3. 상기 관련부품의 수출입업 4. 각호에 관련된 부대사업 일체 |

바. 계열회사 현황

- Ⅸ. 계열회사 등에 관한 사항 참고하시기 바랍니다.

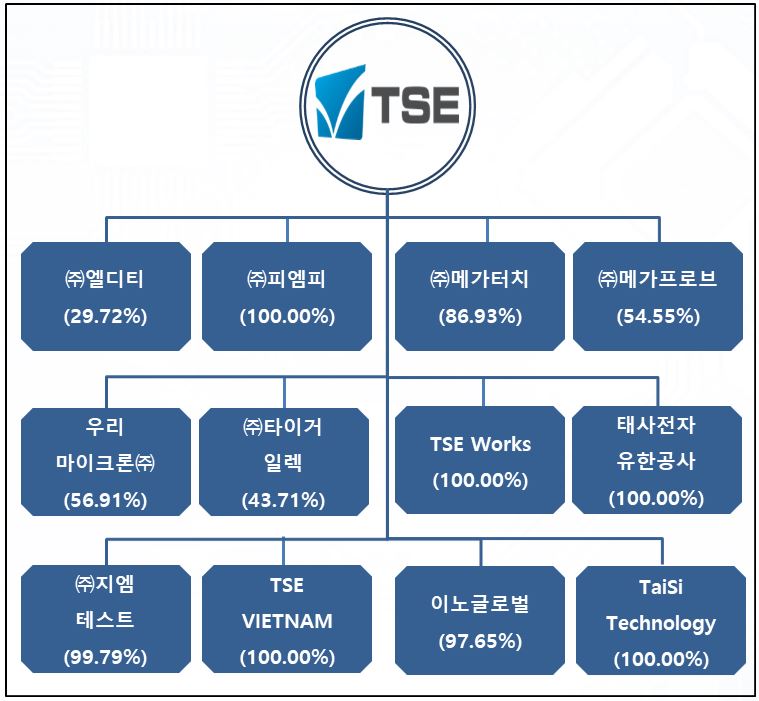

사. 연결대상 종속기업 개황

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| (주)지엠테스트 | 2005.04.04 | 충남 천안시 | 시스템 반도체 Test House | 18,084 | 최대주주 (99.79%) |

해당 없음 |

| (주)타이거일렉 | 2000.07.28 | 인천 남구 | 인쇄회로기판 제조업 | 68,125 | 최대주주 (43.71%) |

해당 (자산총액10% 이상) |

| (주)메가터치 | 2010.09.09 | 충남 천안시 | 반도체 부품의 제조 및 판매 | 29,504 | 최대주주 (86.93%) |

해당 (자산총액10% 이상) |

| 위해태사전자유한공사 | 2005.08.10 | 중국 위해시 | PCB 설계용역 외 | 249 | 최대주주 (100.00%) |

해당 없음 |

| 우리마이크론(주) | 2002.12.26 | 충남 천안시 | 자동화기기 제조 | 15,896 | 최대주주 (56.91%) |

해당 없음 |

| 피엠피(주) | 2014.08.21 | 경기 안양시 | 반도체 액정디스플레이 검사장치, 생산설비 제조 및 판매 |

958 | 최대주주 (100.00%) |

해당 없음 |

| TSE WORKS | 2016.04.01 | 미국 | 영업, 서비스 | 561 | 최대주주 (100.0%) |

해당 없음 |

| (주)메가프로브 | 2018.05.14 | 경기 화성 | 반도체 검사장치 및 검사장비 | 933 | 최대주주 (54.55%) |

해당 없음 |

| TSE VIETNAM | 2019.02.01 | 베트남 | 반도체 검사장치 및 PCB 외 | 15,223 | 최대주주 (100.00%) |

해당 없음 |

| 이노글로벌(주) | 2014.09.16 | 충남 천안시 | 반도체 장비 및 관련 부품 | 386 | 최대주주 (97.65%) |

해당 없음 |

| TaiSi Technology | 2020.10.22 | 중국 우한 | 반도체 검사장치 부품, 영업, 서비스 | 1,079 | 최대주주 (100.00%) |

해당 없음 |

※ 우리마이크론(주)과 (주)지엠테스트는 2020년 자산총액 기준 미달로 주요 종속

기업에서 제외 되었으나, 추후 다시 반영 될 가능성이 높기에 사업의 내용에서는

제외시키지 않았습니다.

※ 최근사업연도말 자산총액은 2020년 기말 기준으로 작성 되었습니다.

※ TaiSi Technology 2020년 10월 22일 신규 설립 되었습니다.

※ 피엠피(주)는 2020년 10월 23일 기준으로 합병하여 종료되었습니다.

※ 지배관계근거는 2020년 12월 31일 기준입니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

이노글로벌(주) | 사업 확장 |

| TaiSi Technology | 사업 확장 | |

| 연결 제외 |

피엠피(주) | 합병 |

| - | - |

※ 피엠피(주)는 2020년 10월 23일 기준으로 합병하여 종료되었습니다.

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 등록 | 2011년 01월 05일 | - | - |

아. 신용평가에 관한 사항

최근3년간 신용평가에 관한 사항은 다음과 같습니다.

| 평가일 | 평가대상 유가증권등 |

신용등급 | 평가회사 (신용평가등급범위) |

|---|---|---|---|

| 2020.05.14 | 기업신용평가 | BBB+ | (주)이크레더블(AAA ~ D) |

| 2019.09.20 | 기업신용평가 | BBB | (주)이크레더블(AAA ~ D) |

| 2019.04.22 | 기업신용평가 | BBB | (주)이크레더블(AAA ~ D) |

| 2018.08.31 | 기업신용평가 | BBB- | (주)이크레더블(AAA ~ D) |

| 2018.04.22 | 기업신용평가 | BBB- | (주)이크레더블(AAA ~ D) |

| 2017.09.20 | 기업신용평가 | BB+ | (주)이크레더블(AAA ~ D) |

| 2017.04.18 | 기업신용평가 | BB+ | (주)이크레더블(AAA ~ D) |

※ 신용등급정의

| 등급 | 등급의 정의 |

|---|---|

| AAA | 채무이행 능력이 최고 우량한 수준임. |

| AA | 채무이행 능력이 매우 우량하나, AAA 보다는 다소 열위한 요소가 있음. |

| A | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움. |

| BBB | 채무이행 능력이 양호하나, 장래경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음. |

| BB | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음. |

| B | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임. |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CC | 채무불이행이 발생할 가능성이 높음. |

| C | 채무불이행이 발생할 가능성이 매우 높음. |

| D | 현재 채무불이행 상태에 있음. |

2. 회사의 연혁

1) (주)티에스이 (지배회사)

| 일 자 | 주 요 내 용 |

|---|---|

| 1995년 08월 | ㈜티에스이 법인 설립 대표이사 권상준 자본금 1억(충남 천안 성정 660-3 녹산빌딩3층) |

| 1996년 12월 | 1사업장 신축(충남 천안시 직산읍 군서리 134) |

| 1999년 04월 | ISO9001 품질보증시스템 인증 |

| 2000년 02월 | 자본금 증자(유상증자 180,000주 / 증자 후 자본금 1,000백만원) |

| 2000년 04월 | 신기술 벤처기업 지정 |

| 2000년 05월 | ㈜파미 유상증자 참여 (보통주 2,000주 / 지분율 5.0%) |

| 2000년 06월 | ZENVOCE CORPORATION 투자( NTD 6,000,000) |

| 2000년 10월 | 1사업장 증축(충남 천안시 직산읍 군서리 134) |

| 2000년 11월 | 무역의날 500만불 수출의 탑 수상, 산업포장수훈 |

| 2001년 01월 | ㈜티에스이 부설연구소 설립 |

| 2001년 03월 | 제28회 상공의날 산업자원부장관 표창 |

| 2001년 03월 | 제35회 납세자의날 부총리겸 재정경제부장관표창 |

| 2001년 05월 | 자본금 증자(유상증자 11,111주 / 증자 후 자본금 1,055백만원) |

| 2001년 06월 | 자본금 증자(무상증자 88,889주 / 증자 후 자본금 1,500백만원) |

| 2001년 07월 | ㈜파미 유상증자 참여 (보통주 4,000주 주당 5,000원 / 지분율 5.0%) |

| 2001년 08월 | 우량기술기업선정 (기술신용보증기금) |

| 2002년 11월 | 2사업장 신축(충남 천안시 직산읍 군서리 213-15) |

| 2003년 07월 | 이웃돕기 유공자시상식 보건복지부장관 표창 |

| 2003년 09월 | ISO 9001:2000 품질보증시스템 인증 |

| 2003년 10월 | ㈜엘디티 유상증자 참여 (보통주 61,758주, 주당 21,050원 / 지분율 54.4%) |

| 2003년 11월 | 제1회 천안시 기업인대회 종합대상수상 |

| 2004년 05월 | 제11회 충청남도 기업인대회 종합대상수상 |

| 2004년 10월 | ㈜엘디티 유상증자 참여 (우선주 6,666주, 주당 150,000원 / 지분율 47.7%) |

| 2004년 11월 | 제41회 무역의날 1000만불수출의 탑 수상 |

| 2004년 12월 | 제14회 중소기업대상 기술개발분야 산업자원부장관 표창 |

| 2005년 03월 | 2사업장 증축(충남 천안시 직산읍 군서리 213-15) |

| 2005년 08월 | 중국현지법인 태사전자유한공사 설립(투자금 $100,000 / 지분율 100%) |

| 2006년 01월 | 자본금 감자(유상감자 15,789주 / 감자 후 자본금 1,421백만원) |

| 2006년 06월 | ㈜지엠테스트 유상증자 참여(보통주 100,000주 주당 10,000원 / 지분율 26.8%) |

| 2006년 06월 | 신기술 벤처기업 인증갱신 |

| 2006년 07월 | ㈜지엠테스트 유상증자 참여(보통주 50,000주 / 지분율 35.5%) |

| 2006년 07월 | 기술혁신형 중소기업(Inno Biz) 인증 |

| 2006년 11월 | 제43회 무역의날 3000만불 수출의 탑 수상, 동탑산업훈장수훈 |

| 2006년 12월 | ㈜티세미 설립 (보통주 20,000주 자본금 1억원 / 지분율 100%) |

| 2006년 12월 | 충남북부상공대상 경영대상수상 |

| 2007년 06월 | 3사업장 신축(충남 천안시 직산읍 모시리 299) |

| 2007년 06월 | ㈜하이셈 설립참여(보통주 80,000주 주당 5,000원 / 지분율 2.5%) |

| 2007년 08월 | ㈜지엠테스트 보통주 취득(보통주 50,333주 /지분율 47.4%) |

| 2007년 08월 | 티에스이 VIETNAM설립 (자본금 $105,223.8 /지분율 100%) |

| 2007년 10월 | ㈜지엠테스트 보통주 취득(보통주 50,000주 /지분율 59.3%) |

| 2007년 10월 | ㈜지엠테스트 유상증자 참여(보통주 100,000주 / 지분율 67.1%) |

| 2007년 11월 | 제44회 무역의날 5000만불 수출의 탑 수상 |

| 2007년 12월 | 중국현지법인 태사전자유한공사 증자(증자금 $200,000 /지분율 100%) |

| 2007년 12월 | 천안시 건축문화상 금상수상 |

| 2008년 03월 | ㈜타이스전자(구 메가터치) 설립 (보통주 400,000주 자본금 20억원 / 지분율 100%) |

| 2008년 03월 | 티에스이 주식액면분할 (5,000원에서 500원으로 분할) |

| 2009년 03월 | 제36회 상공의 날 지식경제부장관 표창 |

| 2009년 05월 | ㈜엘디티 보통주 취득 (보통주 203,896주 주당 2,440원 /지분율 35.7%) |

| 2009년 07월 | ㈜타이스전자 유상증자 참여(보통주 100,000주 투자금액 5억원 / 지분율 100%) |

| 2009년 09월 | ㈜아트시스템(구 케스트) 설립 (보통주 800,000주 / 지분율 100%) |

| 2009년 10월 | ㈜티세미 청산처분 |

| 2009년 11월 | ㈜아트시스템(구 케스트) 보통주 240,000주 경북대학교에 기증 |

| 2010년 09월 | ㈜타이스일렉(현 메가터치) 설립(보통주 40,000주 / 지분율 66.66%) |

| 2011년 01월 | ㈜티에스이 코스닥 시장 상장 |

| 2011년 01월 | ㈜타이거일렉 보통주 취득(보통주 13,000주 / 투자금액 65억 / 지분율 65.00%) |

| 2011년 11월 | ㈜타이거일렉 보통주 추가 취득(보통주 800주 / 투자금액 4억 / 지분율 69.00%) |

| 2012년 12월 | ㈜타이거일렉 보통주 추가 취득(보통주 262,000주 / 투자금액 13억 / 지분율 69.00%) |

| 2015년 3월 | 티에스이 VIETNAM 청산(자본금 $105,223.8 /지분율 100%) |

| 2015년 4월 | 우리마이크론(주) 보통주 취득(보통주 400,000주 / 지분율 59.7%) |

| 2015년 5월 | 피엠피(주) 보통주 취득(보통주 16,600주 / 지분율 20.8%) |

| 2015년 6월 | 피엠피(주) 보통주 추가 취득(보통주 40,000주 / 지분율 70.8%) |

| 2016년 4월 | TSE WORKS 설립(지분율 100%) |

| 2016년 6월 | 피엠피(주) 보통주 추가 취득(보통주 25,000주 / 지분율 77.71%) |

| 2017년 4월 | World Class 300 선정 |

| 2017년 5월 | TSE WORKS 추가출자($300,000, 총투자액 $800,000, 지분율 100%) |

| 2017년11월 | Interface board 세계일류 상품 선정 |

| 2018년 5월 | (주)메가프로브 설립(지분율 54.55%) |

| 2018년 11월 | ㈜파미 지분 매각(보통주 6,000주 / 지분율 5.0%) |

| 2019년 1월 | (주)이노글로벌 보통주 추가 취득(보통주 6,000주 / 지분율 18.57%) |

| 2019년 2월 | (주)메가프로브 증자 참여(보통주 87,272주 / 지분율 54.55%) |

| 2019년 2월 | TSE VIETNAM 설립(자본금 $2,681,444 / 지분율 100%) |

| 2019년 3월 | 대표이사 변경(김철호, 권상준 → 김철호, 오창수) |

| 2019년11월 | 피엠피(주) 증자 참여 및 취득(보통주 201,600주 / 지분율 92.85%) |

| 2020년 1월 | 이노글로벌(주) 추가 취득(보통주 28,807주 / 지분율 63.15%) |

| 2020년 3월 | 이노글로벌(주) 증자 참여(보통주 400,000주 / 지분율 94.87%) |

| 2020년 10월 | 피엠피(주) 합병 |

| 2020년 10월 | TaiSi Technology 법인 설립(자본금 $2,681,444 / 지분율 100%) |

2) (주)지엠테스트

| 일 자 | 주 요 내 용 |

|---|---|

| 2005년 04월 | 굿맨앤 반도체 TEST 개발 전문회사로 설립(대표이사 김기태, 자본1.5억) |

| 2005년 11월 | TEST EOL 공정 구축 (분당 테크노 파크) |

| 2005년 11월 | 최대주주 변경 (김기태 → 이정석) |

| 2005년 12월 | 대표이사 변경 (김기태 → 이정석) |

| 2006년 02월 | 하나마이크론㈜와 상호 협력 관계 체결 |

| 2006년 02월 | 공장이전 및 LINE 구축(충남 아산시 하나마이크론 내) |

| 2006년 03월 | 공동대표이사 취임 (유영주, 이정석) |

| 2006년 04월 | mSilicon 社 양산 개시 |

| 2006년 05월 | ISO 9001 인증 |

| 2006년 06월 | 최대주주 변경 (이정석 → (주)티에스이) |

| 2006년 10월 | 대표이사 변경 (공동대표 → 유영주) |

| 2006년 12월 | ISO 14001 인증 |

| 2007년 01월 | Package 월 100 만개 양산 달성 |

| 2007년 05월 | Mtekvision 社 양산 개시 |

| 2007년 11월 | 상호 변경 ((주)굿맨앤테스트 → (주)지엠엔티) |

| 2007년 11월 | 공장이전 및 LED LINE 추가 구축(충남 천안시 직산읍 군서리 134번지) |

| 2008년 05월 | 반도체 TEST 기술연구소 설립 인가 |

| 2008년 10월 | 상호 변경 ((주)지엠엔티 → (주)지엠테스트) |

| 2009년 03월 | 충북테크노파크와 상호협력 협약 체결 |

| 2009년 12월 | 매출 100억 달성 |

| 2011년 08월 | 대표이사 변경 (유영주 → 김병식) |

| 2014년 03월 | 대표이사 변경 (김병식 → 고상현) |

3) (주)타이거일렉

| 일 자 | 주 요 내 용 |

|---|---|

| 1991년 04월 | 신화산업 설립(서울 관악구 신림동) |

| 1995년 04월 | 공장확장 이전(인천 남구 주안시범공단) |

| 1996년 01월 | 삼호시스템으로 상호 변경, Impedance Control Board 생산 |

| 2000년 09월 | UL 인증 획득 |

| 2000년 10월 | 공장확장 이전(인천 서구 가좌동) |

| 2001년 09월 | 도금 Line 준공 및 가동 |

| 2001년 10월 | ISO 9001:2000 인증획득(인증기관:UL) |

| 2002년 07월 | SDA Technology㈜로 상호 변경 |

| 2003년 07월 | HPL공법을이용,자체개발 Plugging Process기법의 상용화성공(0.5mm Pitch) |

| 2004년 08월 | 적층 라인 설치 및 가동 |

| 2004년 08월 | BVH, HPL 공법 동시적용 Impedance Control Board개발 |

| 2008년 02월 | 사옥 확장이전(도화동) |

| 2008년 04월 | 금도금 라인 설치 및 가동 |

| 2009년 03월 | 납세 모범기업으로 선정 지방국세청장 표창 수상 |

| 2009년 06월 | ISO 9001:2008 / ISO 14001:2004 인증 획득 |

| 2009년 08월 | 기술혁신형 중소기업(이노비즈)으로 선정 |

| 2010년 06월 | 최신 동도금라인 도입 |

| 2011년 01월 | 최대주주 변경 (이경섭 → (주)티에스이) |

| 2011년 08월 | 70층 BVH,HPL 공법 동시적용 Probe Card 개발 |

| 2013년 03월 | (주)타이거일렉으로 상호 변경 |

| 2013년 08월 | 울트라텍(주) 인수(지분율 100%) |

| 2015년 09월 | 코스닥시장 상장 (코드 219130) |

| 2016년 01월 | 울트라텍(주) 흡수합병 |

4) (주)메가터치

| 일 자 | 주 요 내 용 |

|---|---|

| 2010년 09월 | (주)타이스일렉 설립(대표이사 : 백재현) |

| 2011년 04월 | 증자(자본금 28억) |

| 2011년 04월 | 대표이사 변경(백재현 → 정익수) |

| 2011년 04월 | (주)타이스전자 흡수합병 |

| 2011년 07월 | 증자(자본금 40억) |

| 2015년 10월 | 증자(자본금 68억) |

| 2016년 01월 | 상호변경((주)타이스일렉 → (주)메가터치) |

| 2018년 02월 | 증자(자본금 77억) |

| 2019년 03월 | 대표이사 추가 선임(정익수 → 정익수, 박영렬) |

5) 우리마이크론(주)

| 일 자 | 주 요 내 용 |

|---|---|

| 2002년 12월 | 법인 설립 (납입자본금 160백만원, 천안시 서북구 백석동) |

| 2006년 06월 | 신축공장 준공 및 이전 (천안시 동남구 목천읍 응원리) |

| 2006년 07월 | 벤처기업 확인 |

| 2006년 08월 | 자본금 320백만원으로 증자 |

| 2007년 01월 | INNO-BIZ(기술혁신형 중소기업) 인증 |

| 2007년 07월 | 기업부설연구소 등록 |

| 2008년 10월 | 병역특례 지정업체 선정 |

| 2009년 04월 | IR52 장영실상 수상 (교육과학기술부) |

| 2010년 07월 | 자본금 900백만원으로 증자 |

| 2011년 12월 | 자본금 1,350백만원으로 증자 |

| 2013년 10월 | ISO 9001 (품질경영시스템) 인증 |

| 2015년 04월 | 자본금 3,350백만원으로 증자 |

| 2017년 07월 | 신축공장 준공 및 이전 (천안시 동남구 풍세면 보성리) |

| 2020년 06월 | 자본금 3,514백만원으로 증자 |

3. 자본금 변동사항

증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 1995.08.31 | 유상증자(주주배정) | 보통주 | 20,000 | 5,000 | 5,000 | - |

| 2000.02.23 | 유상증자(주주배정) | 보통주 | 180,000 | 5,000 | 5,000 | - |

| 2001.05.31 | 유상증자(제3자배정) | 보통주 | 11,111 | 5,000 | 90,000 | - |

| 2001.06.30 | 무상증자 | 보통주 | 88,889 | 5,000 | 5,000 | 42.1% |

| 2006.02.02 | 유상감자 | 보통주 | 15,789 | 5,000 | 126,670 | 5.3% |

| 2008.04.30 | 주식분할 | 보통주 | 2,557,899 | 500 | - | - |

| 2010.12.29 | 유상증자(일반공모) | 보통주 | 406,188 | 500 | 45,000 | - |

| 2011.01.28 | 주식매수선택권행사 | 보통주 | 45,000 | 500 | 12,000 | - |

| 2011.04.06 | 무상증자 | 보통주 | 6,586,596 | 500 | 500 | 200.0% |

| 2011.09.01 | 주식매수선택권행사 | 보통주 | 36,000 | 500 | 4,000 | - |

| 2011.12.21 | 주식배당 | 보통주 | 966,550 | 500 | 500 | 10.0% |

| 2012.04.09 | 주식매수선택권행사 | 보통주 | 6,800 | 500 | 11,670 | - |

| 2015.02.02 | 주식매수선택권행사 | 보통주 | 40,235 | 500 | 11,670 | - |

| 2015.02.16 | 주식매수선택권행사 | 보통주 | 52,525 | 500 | 11,670 | - |

| 2015.03.24 | 주식매수선택권행사 | 보통주 | 30,895 | 500 | 11,670 | - |

| 2015.04.15 | 주식매수선택권행사 | 보통주 | 11,050 | 500 | 11,670 | - |

| 2015.05.15 | 주식매수선택권행사 | 보통주 | 37,480 | 500 | 11,670 | - |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 15,000,000 | 5,000,000 | 20,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 11,077,218 | - | 11,077,218 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 15,789 | - | 15,789 | - | |

| 1. 감자 | 15,789 | - | 15,789 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 11,061,429 | - | 11,061,429 | - | |

| Ⅴ. 자기주식수 | 446,700 | - | 446,700 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 10,614,729 | - | 10,614,729 | - | |

자기주식 취득 및 처분 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 846,700 | - | 400,000 | - | 446,700 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 846,700 | - | 400,000 | - | 446,700 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 846,700 | - | 400,000 | - | 446,700 | - | ||

| 우선주 | - | - | - | - | - | - | |||

※ 2020년 05월 18일 거래 활성화를 위한 자사주 40,000주 처분 결정 하였으며,

2020년 05월 19일 처분 완료되어 결과 보고 하였음.

종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | - | |||

| 주당 발행가액(액면가액) | - | - | ||

| 발행총액(발행주식수) | - | - | ||

| 현재 잔액(현재 주식수) | - | - | ||

| 주식의 내용 |

이익배당에 관한 사항 | - | ||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | - | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 11,061,429 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 446,700 | 자기주식 |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 10,614,729 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

당사의 정관 상 배당에 관한 사항은 다음과 같습니다.

|

제 14 조 (신주의 배당기산일) 제 59 조의 2 (분기배당) ① 회사는 이사회의 결의로 사업연도 개시일부터 3월, 6월 및 9월의 말일 ② 제 1항에 결의는 제 1항의 기준일 이후 45일내에 해야한다. ③ 분기배당은 직전결산기의 재무상태표상의 순자산액에서 다음 각호의 금액을 공제한 액을 한도로 한다. 1. 직전결산기의 자본금의 액 2. 직전결산기까지 적립된 자본준비금과 이익준비금의 합계액 3. 직전결산기의 정기주주총회에서 이익배당하기로 정한 금액 4. 직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립한 임의준비금 5. 상법시행령 제19조에서 정한 미실현이익 6. 분기배당에 따라 당해 결산기에 적립하여야 할 이익준비금 ④ 사업년도개시일 이후 제1항의 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전환사 |

※ 제26기 정기주주총회시 배당에 관하여 정관 일부 변경 예정입니다.

주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제26기 | 제25기 | 제24기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | 29,424 | 15,990 | 12,802 | |

| (별도)당기순이익(백만원) | 25,442 | 13,216 | 12,658 | |

| (연결)주당순이익(원) | 2,594 | 1,583 | 1,231 | |

| 현금배당금총액(백만원) | 2,432 | 2,043 | 2,043 | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | 10.4 | 15.5 | 16.1 | |

| 현금배당수익률(%) | 보통주 | 0.4 | 1.5 | 3.0 |

| 우선주 | - | - | - | |

| 주식배당수익률(%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금(원) | 보통주 | 250 | 200 | 200 |

| 우선주 | - | - | - | |

| 주당 주식배당(주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

과거 배당 이력

| (단위: 회, %) |

| 연속 배당횟수 | 평균 배당수익률 | ||

|---|---|---|---|

| 분기(중간)배당 | 결산배당 | 최근 3년간 | 최근 5년간 |

| - | 3 | 1.63 | - |

※ 제26기 결산배당 포함하여 총 3회 입니다.

7. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 26일 | 제26기 정기주주총회 | 제9조(주식등의 전자등록) 제14조(신주의 동등배당) 제18조(주주명부의 폐쇄 및 기준일) 제 19 조 (전환사채의 발행) 제24조(소집시기) 제50조(감사의 선임·해임) 제56조(재무제표 등의 작성 등) 제 59 조 (이익배당) 제59조의 2(분기배당) |

개정 법령 반영 |

※ 2021년 3월 26일에 열리는 제26기 정기주주총회에서 정관 개정 안건 예정.

II. 사업의 내용

1. (주)티에스이 (지배회사)

가. 사업의 개요

당사는 반도체 및 디스플레이 검사장비 전문 기업으로써, 반도체 웨이퍼(Wafer) 상태에서의Test를 위한 핵심 장치인 Probe Card, Package 검사단계에서의 핵심 역할을 하는 Test Interface Board 및Test socket, OLED 검사장비를 생산 및 판매하고 있습니다. 또한LED의 전기적/광학적 특성을 검사하기 위한Total Test Solution을 제공합니다. 당사의 사업 중Probe Card와 Test Interface Board, Test Socket은 반도체산업에 속해 있으며, OLED/LED 검사장비는 디스플레이 산업에 속해 있습니다.

나. 산업의 특성 및 성장성

1) 산업의 특성

■ 반도체 산업

반도체는 정보를 저장하고 기억하는 메모리 반도체와 데이터처리, 연산, 추론 등 논리적인 정보처리 기능을 하는 비메모리 반도체로 구분됩니다.

메모리 반도체는 Data를 저장하고 읽는 방식에 따라 DRAM과 NAND Flash로 구분됩니다. 비메모리 반도체 제품은 PC, 서버 등의 중앙처리장치인 CPU, 스마트폰과 같은 모바일 기기의 중앙처리장치인 AP, 그래픽 카드용 GPU 그리고 가전, 게임, 네트워크, 웨어러블, 자율주행 전기자동차등 다양한 분야의 제품이 있습니다.

반도체는 기술 혁신이 급속히 진행되는 첨단 고부가가치 산업입니다. 반도체는 현 시대의 모든 제품에 사용되고 있으며 특히 전자, 자동차, 항공우주, 정보통신기계등 차세대 디바이스에 반드시 필요한 핵심 부품으로 사용됩니다. 반도체는 첨단 제품으로써 Life Cycle이 짧은 특징이 있으며 지속적인 연구개발 투자가 이루어지는 산업입니다.

반도체 장비 산업은 제조업체의 요구사양에 맞게 생산되는 주문자 생산방식으로 생산되며, 제조업체의 주문량에 의해 그 수요가 결정되므로 반도체 장비산업의 성장은 반도체 산업의 시장환경에 크게 좌우되는 특성이 있습니다.

반도체 산업이 발전함에 따라 장비 산업의 중요성 또한 점점 높아지고 있으며, 반도체 제조업체가 주도하던 기술적인 진보는 장비 업체가 주도하는 것으로 점차 변화하고 있습니다. 이는 반도체 산업의 발전은 장비 산업의 발전과 동반되어야 가능한 것으로, 반도체의 고집적화, 소형화, 시스템화, 고속화, 저전력화에 따른 장비산업의 중요성도 점점 커지고 있으며, 차세대 첨단 반도체 개발과 원천기술을 확보하는데 중요한 부분을 담당하고 있습니다.

■ 디스플레이 산업

디스플레이 산업은 패널, 소재, 부품, 설비와 같이 대규모 투자가 요구되는 자본집약적 산업으로 TV, 스마트폰, 태블릿, 노트북등 응용 산업의 성장과 기술의 발전 속도가 연계되는 특징이 있습니다. 초기 진입 시 대규모 시설 투자가 필요하고 생산성 증대를 통한 가격 경쟁력 확보와 품질 향상을 통한 원가 절감을 위해 지속적인 설비 투자가 이루어 져야 합니다. 사용자의 다양한 욕구와 빠르게 변화 되는 생활 방식의 변화로 인해 주력 제품의 수명주기가 짧아지고 있기 때문에 올바른 시장 예측 및 적기에 투자가 집행 되지 않으면 경쟁력을 잃고 투자비용을 회수 할 수 없는 고 위험 산업이기도 합니다.

대기업에서 시설 투자를 하고 중소 기업으로부터 필요한 소재, 부품 설비를 조달 받기 때문에 제조업의 생태계를 활성화 시킬 수 있는 복합산업의 특징이 있습니다. 그렇기 때문에 중국의 경우 디스플레이 제조사 들에게 생산 라인 설립 시 공동 투자 방식으로 보조금을 지급 하거나 법인세 인하 및 각종 세제 혜택을 주고 산업을 활성화 시키기 위해 노력 하고 있으며, 그로 인해 당사에게도 새로운 시장 진출 및 다양한 고객 확보를 할 수 있는 기회가 되고 있습니다.

또한 기술 중심의 고부가가치 산업으로 연구개발을 통한 원천기술을 확보하는 것이 중요한 산업입니다. 디스플레이 제조사는 고품질의 패널을 생산하기 위해 공정기술에 부합하는 설비가 필요 하게 되고 이로 인해 생산 설비에 대한 종속성이 크게 됩니다. 디스플레이 제조사는 지속적인 생산성 향상과 품질 향상을 위해 설비 업체와의 유기적인 협력 관계를 유지해야 하기 때문에 기존 설비 업체는 공정 및 검사 설비에 대한 우월적 지위를 갖게 됩니다. 이는 해당 공정에 대한 신규 설비 업체들에게 보이지 않는 진입 장벽을 형성하게 됩니다.

2) 산업의 성장성

■ 반도체 산업

2019년 COVID-19팬데믹 이전까지는 소비가전 시장의 확대와 모바일 인터넷 확산에 따른 스마트폰, 태블릿PC 그리고 인공지능을 기반으로 한 4차 산업혁명으로 인한 자동차, 통신서비스, IT등이 반도체 산업의 성장을 이끌었다면 2019년 이후부터는 COVID-19으로 가속화되는 비대면 경제(Untact Economy)의 본격 도래로 디지털 헬스, 디지털 트랜스포메이션, 로봇과 드론, 전기차와 자율주행, 5G 연결, 스마트시티로의 급격한 전환으로 반도체 수요와 공급은 더욱 급증하고 있습니다.

(단위 : Billion US$)

|

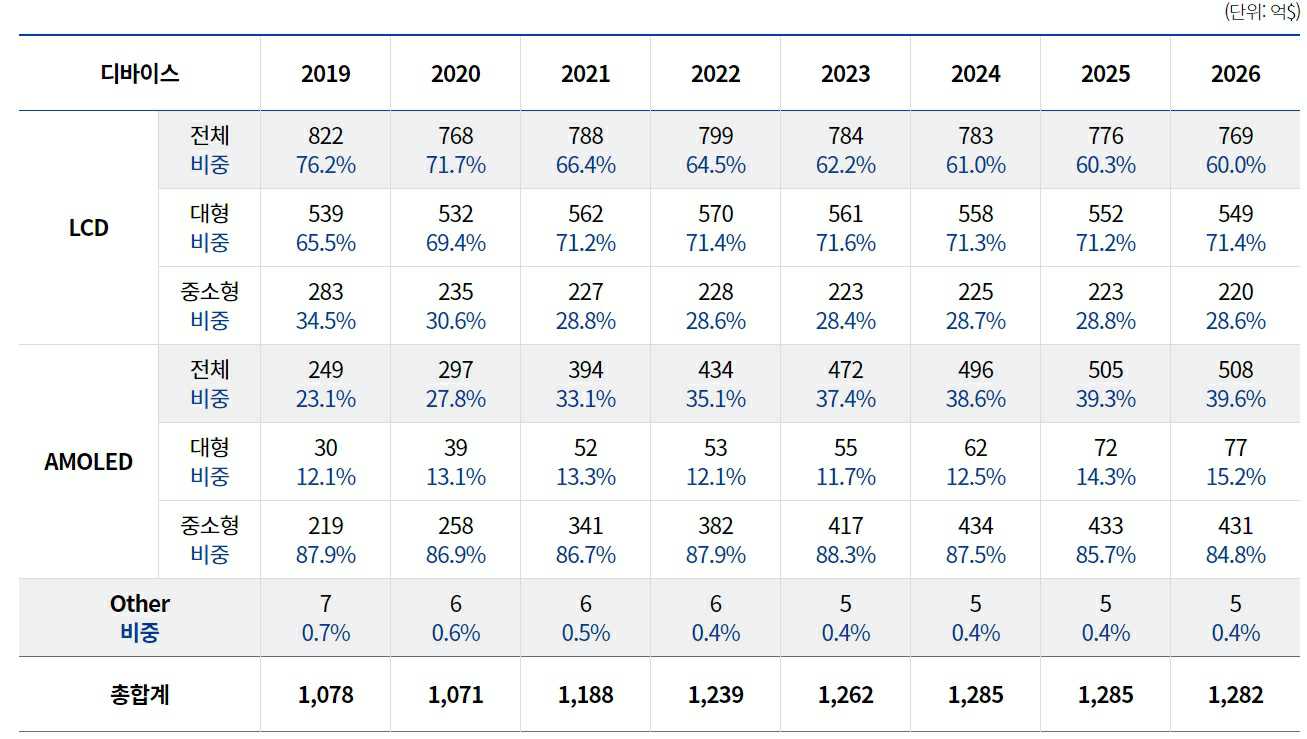

■ 디스플레이

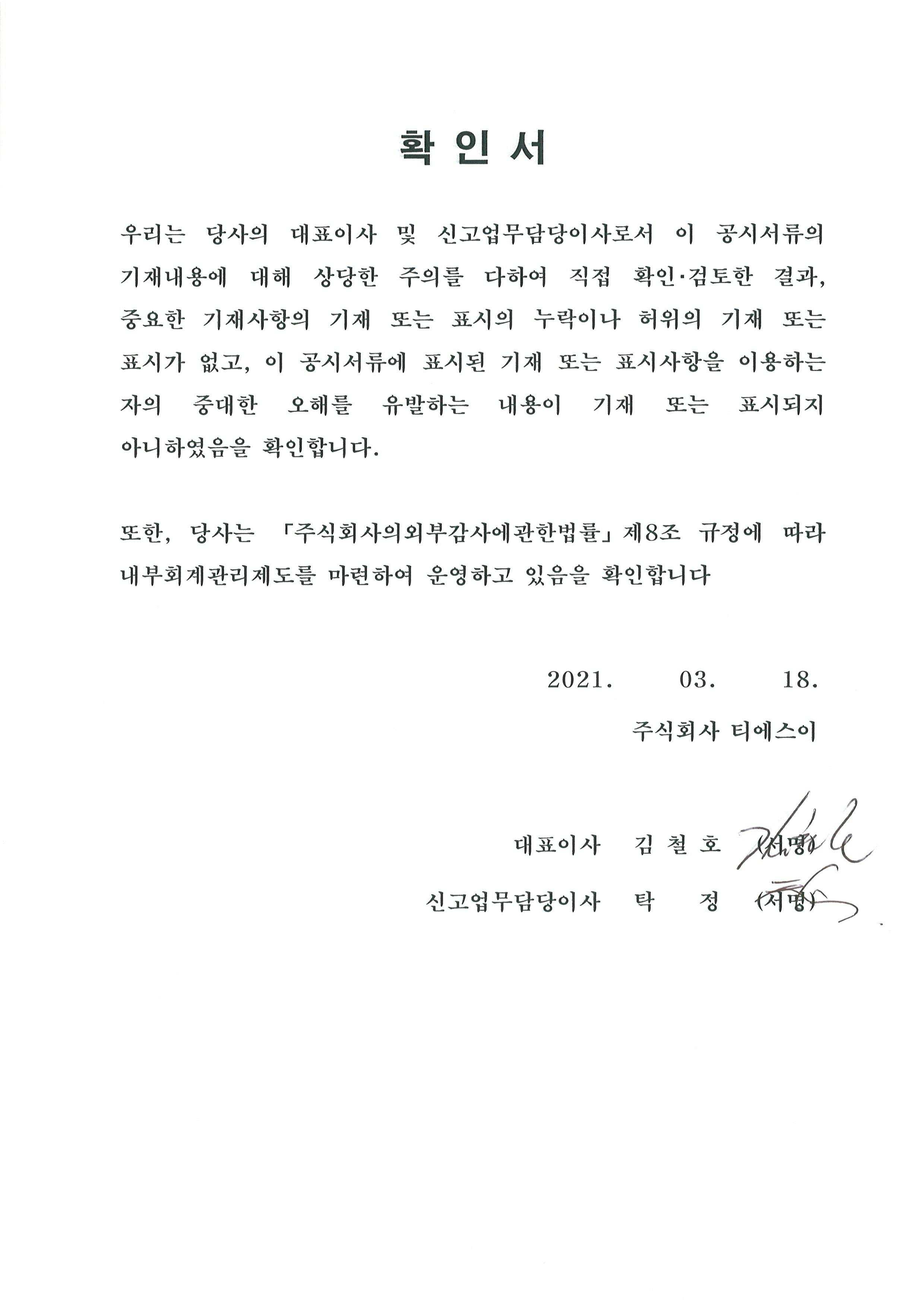

디스플레이 산업은 2000년대 중반부터 LCD(Liquid Crystal Display)가 시장 주도권을 장악하고 발전하여 왔으나 최근에는 OLED(Organic Light-Emitting Diode)가 시장을 대체하며 성장해 가고 있습니다. 아래와 같이 “17년~20년E” 금액기준 연평균 성장률은 4.4% 이지만 LCD(-3.6%), OLED(29.8%) 성장 할 것으로 예측 됩니다.

|

|

|

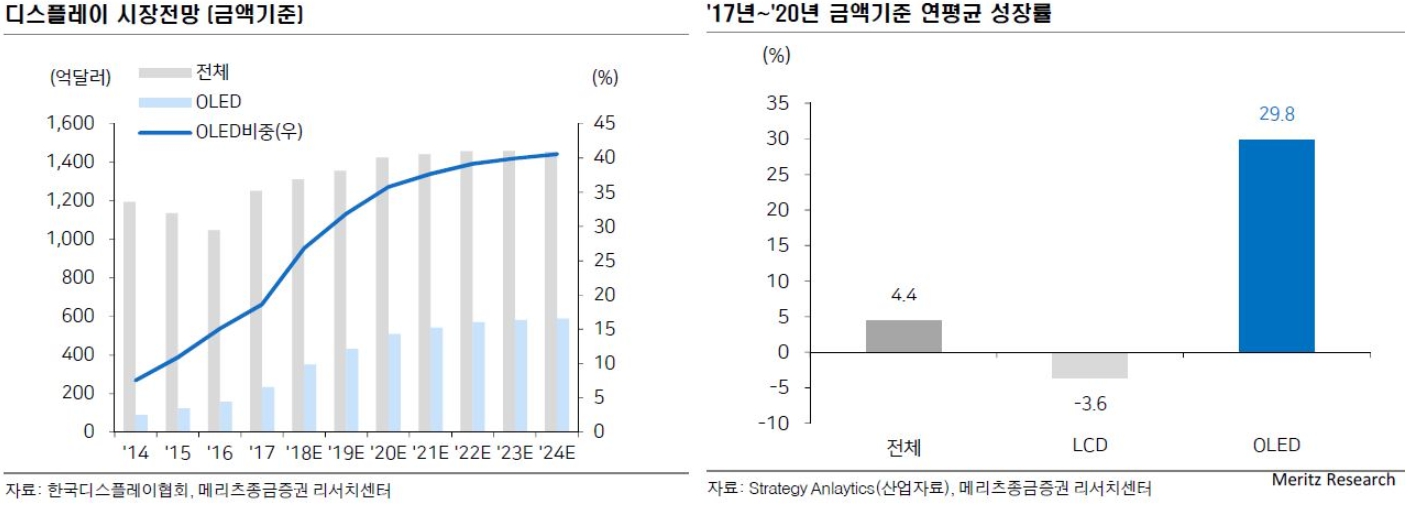

시간이 지날 수로 OLED 패널의 점유률이 확대될 것이며 2016년부터 Rigid OLED 패널의 제조 원가가 LTPS LCD 보다 낮아졌습니다. 이는 생산능력 확대와 가동률 상승에 의한 규모의 경제 효과와 주력 생산라인의 감가상각 감소에 따른 고정비 절감 등이 영향을 미쳤습니다.

OLED는 유기물질을 활용해 자체적으로 빛을 내는 디스플레이를 일컫습니다. LCD에 비해 제조과정이 복잡하고 고가이나, 색상, 높은 명암비, 고속의 응답속도, 광시야각, 낮은 전력소모, 두께 등 많은 점에서 뛰어난 특성을 보이고 있습니다. 이러한 장점으로 10인치 이하 중소형 디스플레이 시장은 급격히 성장하고 있습니다. 삼성전자 이후 중국의 화웨이, 샤오미, Oppo, Vivo, 급성장중인 인도의 MicroMax 미국의 애플, 등에서 스마트폰 및 웨어러블 기기에 OLED패널을 적용하여 OLED 패널의 저변이 확대되었습니다.

이에 따라 한국뿐 아니라 중국(중화권) 디스플레이 업체들의 연간 OLED CAPA는 플렉서블 OLED를 중심으로 지속적인 성장을 할 것으로 전망되고 있습니다. 시장조사기관 IHS에 따르면 현재 디스플레이 시장은 중소형 패널에 대한 투자가 집중적으로 이루어지고 있으며, 최근에는 대형 TV와 Foldable 스마트폰의 등장으로 정체되어 있던 OLED 패널의 수요가 확대되고 있습니다. . 대형 패널에 대한 투자 계획도 진행 중으로 2025년까지 지속적으로 성장할 것으로 전망하고 있습니다.

디스플레이는 공급자 위주에서 수요자 중심으로 트렌드가 변하고 있으며 모바일화, 개인화, 멀티미디어 융합화 등 수요자 중심의 감성을 반영하는 제품으로 확대되고 있습니다. 중소형 디스플레이는 AMOLED의 기술 개발 경쟁이 심화되고 있으며 대형 디스플레이는 고해상도 제품의 가격 경쟁이 치열합니다. 차세대 디스플레이 기술 개발과 소재, 장비, 공정 분야의 원천 기술 확보에 대한 중요성이 더욱 커지고 있는 상황입니다. 특히 고해상도의 시장 주도 제품, AMOLED의 시장 신규 진입 제품에 대한 경쟁력 확보와 더불어 플렉시블/웨어러블 디스플레이 등 차세대 제품에 대한 기술 및 공정장비 기술에 대한 중요성이 소재부품 산업 전반의 변화와 성장을 유도하고 있습니다. 최근에는 포스트 OLED로 마이크로LED가 개발 중이며 OLED보다 수명·전력효율·대형화·응용성 등 측면에서 앞서며, 플렉서블 디스플레이 구현에도 적합하여 새로운 신규 투자와 시장 확대가 전망되고 있습니다. 현재 디스플레이 시장은 중소형 패널에 대한 투자가 집중적으로 이루어지고 있으며, 대형 패널에 대한 투자 계획도 진행중으로서 2025년까지 지속적으로 성장할 것으로 전망하고 있습니다.

(단위 : 백만 달러, %)

|

|

<세계 디스플레이 시장 규모> |

자료: OMDIA, 한국디스플레이산업협회(2020년)

다. 국내외 시장여건 및 경쟁상황

■ Probe Card

당사는 주로 NAND Flash 제조업체인 삼성전자, SK_Hynix, Intel, Micron, YMTC등 Probe Card를 공급하고 있습니다. 최근 스마트 디바이스와 SSD 수요 증가로 주요 핵심 부품인NAND Flash는 DRAM을 넘어서는 시장으로 성장하고 있으며 이에 메모리 제조사들의 공격적 설비 확장이 이루어지고 있습니다. 따라서 검사 장비 제조 업체는 스마트 디바이스 등에 적용되는 고성능 NAND Flash 제품을 대응하는 장비를 개발하고 있으며 또한 Probe Card제조 업체도 동등 수준의 기술을 확보하는데 주력하고 있습니다.

당사의 주요 고객사 및 경쟁사 현황은 다음과 같습니다.

| 구 분 | 경쟁사 | |

|---|---|---|

| 삼성전자 | 국내 | 코리아인스트루먼트, 마이크로프랜드 |

| 해외 | MJC(일), JEM(일), Formfactor(미) | |

| SK하이닉스 | 국내 | 에이엠에스티, 엠투엔, 에스엘디(구,솔브레인) |

| 해외 | Formfactor(미), Advantest(일) | |

| Intel | 해외 | Formfactor(미) |

| Micron | 해외 | Formfactor(미) |

| YMTC | 해외 | Formfactor(미) |

■ Interface Board

전통 반도체 시장은 반도체 제조 업체가Standard화 되어 있는 반도체 소자를 개발하여 그것을 양산하고 검사하여 다량의 재고를 보유하고 있으면서, 시장에 제품을 공급하면 되는 일정납기가 확보 가능한 시장이었습니다. 하지만 지금은CPU, GPU, Power Chip, RF Chip, Mobile Chip등 다양한Application과 다양한Type의Package를 반도체 소자로 사용하는 고객의 일정에 맞추어 공급을 하는 형태로 변화되고 있습니다. 이는 반도체 소자를 사용하는 고객의 단 납기에 대응을 하지 못하면 제품의 판매는 물론 다음 단계의 영업도 불가능하게 되는 어려운 상황으로 발전하게 됩니다. 따라서 반도체 제조 업체는Interface Board 공급업체에 강력한 단 납기를 요구 하고 있어Interface Board 시장은 제품을 적시에 공급하여 주는 업체만이 살아 남는 강자만의 시장이 형성되고 있습니다.

당사는SMT Line을 설치하여Interface Board PCB가 입고 즉시SMT가 진행되어 시간적 낭비 없이 제품 생산이 가능한System을 구성하여 고객의 단 납기 요구에 대응하고 있습니다. 또한PCB 설계에SI(Signal Integrity), PI(Power Integrity)를 도입, 설계 단계에서Simulation을 진행하여 고객의 특성요구에 적극 부합하는 설계가 가능하며, 설계의 실패 요인을 미리 제거하여PCB제작에서의 수율 증대와 실패가 없도록 하여 단 납기에 대응하고 있습니다.

당사의 주요 고객사 및 경쟁사 현황은 다음과 같습니다.

| 고 객 사 | 경쟁사 | |

|---|---|---|

| 삼성전자(메모리) | 국내 | ISC |

| 해외 | Advantest(일) | |

| SK하이닉스(메모리) | 국내 | 엔에스티, BE Link |

| 해외 | Advantest(일) | |

| 메모리 (Infenion, Western Digital, YMTC, Nanya, Kioxia 등) |

해외 | Advantest(일), SL Link(대), ZVC(대) |

| 비메모리 (Intel, AMD, Qualcomm, Broadcom, TI, Nvidia 등) |

해외 | R&D Altanova(미), Advantest(일), Harbor Elec,(미), Gorilla Circuits(미), ITC(미), Keystone Microtech(대) 등 |

■ Test Socket

반도체 완제품의 형태는 다양한 전방산업의 변화에 따라 경박단소화가 지속적으로 진행되고 있으며 특히 모바일 제품의 경우 Fine Pitch, Low Power Consumption, High Operation Speed화가 가속화 되고 있습니다. 이러한 급격환 변화에 따라 반도체 완제품을 검사하기 위해서는 제품의 특성에 맞는 TEST Solution을 다양화하고 적절한 사전 simulation을 통하여 제품을 on-time에 개발하는 것이 중요한 경쟁력 중의 하나가 되어가고 있습니다.

국내는 메모리 반도체시장이 절대적인 비중을 차지하고 있으며 소품 대량생산 특징으로 인해 elastomer 소켓을 판매하는 회사들이 많고 해외는 다품 소량생산 특징의 비메모리 반도체시장이 더 크기 때문에 Spring pin소켓을 개발, 판매하는 회사들이 상대적으로 많습니다.

Test Socket은 전통적인 Spring Pin 방식의 소켓에서 벗어나 High Speed TEST에 적합한 Elastomer 소켓이 시장을 점차 확대해 나가고 있으며 이 두 종류의 소켓이 제품의 외관이나 형태, application, 고객의 요구에 따라 각각 사용되고 있습니다.

특히 메모리 반도체 검사에 주로 쓰이던 Elastomer 소켓은 저전력,고속화가 더욱 빠르게 요구되는 모바일, 5G, AI, 자율주행 전기자동차용 비메모리 반도체 검사에 채택되는 사례가 증가하면서 시장 확대가 가속되고 있습니다.

당사의 주요 고객사 및 경쟁사 현황은 다음과 같습니다.

| 고 객 사 | 경쟁사 | |

|---|---|---|

| 삼성전자 (메모리,비메모리) |

국내 | ISC(한국), TFE, MCS, LEENO(한국) |

| 해외 | ISC(한국), TFE, LEENO(한국) | |

| SK하이닉스(메모리) | 국내 | ISC(한국), TFE |

| 해외 | ISC(한국), TFE | |

| 메모리 (Infenion, Western Digital, YMTC, Micron 등) |

해외 | ISC(한국), LEENO(한국), Enplas(일본) |

| 비메모리 (Intel, AMD, Qualcomm, Broadcom, Nvidia 등) |

해외 |

WINWAY(대만), Smithconnector(미국), Cohu(미국), LEENO(한국), Enplas(일본) |

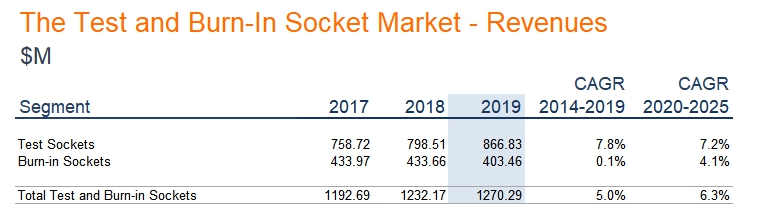

|

|

(출처 VLSI Research) |

■ OLED 검사장비

디스플레이 검사장비는 디스플레이 패널 생산량이 증가할수록 해당 제품을 검사 및 테스트 수요 증가로 인하여 투자설비가 비례적으로 증가하는 특징이 있습니다. LCD에서 자체 발광 특성을 갖는 OLED로 변화하고 있으며, OLED에서도 기존 휘어지지 않는 Rigid 타입에서 Flexible 타입으로 변화하고 있는 상황입니다. 한국과 해외의 많은 디스플레이 제조사들은 OLED 부분에 많은 투자를 진행하고 있으며 차세대 디스플레이 개발 및 투자가 지속될 것으로 전망됩니다. 디스플레이 검사장비는 제조 공정에서 제품의 불량 여부를 검사해 신뢰도를 높이거나 부분적 수리를 통해 불량률을 낮추는 장비로 광학식 검사장비, 전기식 검사장비, 수리장비 등으로 구분됩니다. 디스플레이 부품의 소형화, 경량화, 고기능화 됨에 따라 정밀한 검사가 필요하게 되어 패널 전극에 접촉해 전기 신호를 인가하여 미세 전류, 전압을 측정하는 Probe Card 방식의 전기식 검사 장비가 생산품질, 원가 개선을 위한 검사 공정에 확대 될 것으로 전망되고 있습니다.

|

|

<세계디스플레이 시장 전망> |

라. 회사의 경쟁력

■ Probe Card

① 주요 부품의 내재화

당사는 MEMS Probe Card 생산에 필요한 주요 핵심 부품을 모두 내재화/계열화 함으로써 당사는 원가경쟁력은 물론, 고객사 거래 시 납기, 품질 측면에서 타사 대비 경쟁 우위에 있다고 할 수 있습니다.

② 품질

수작업에 의존하던 Probe Card 제조 방식을 설비를 통한 자동화를 실현하여 균일한 품질 확보 및 생산성을 향상할 수 있게 되어서 고사양의 제품을 짧은 시간에 제조할 수 있습니다. 또한 High-Speed 제품에 대응할 수 있도록 신호전송 길이를 대폭 단축하였기 때문에 경쟁사 대비 우위를 점하고 있습니다.

■ Interface Board

① Parallelism 확장기술

당사가 일찍부터 경쟁기업에 앞서서 개발하여 상용화 시켜서 고객으로부터 높은 평가를 얻고 있는 기술이 Parallelism 확장기술입니다. 이는 1회에 동시 검사가 가능한 DUT(Device Under Test)수를 말하는 것으로, 검사장비가 기본적으로 보유하고 있는 하드웨어 구성으로 동시 검사가능 DUT수를 Test Interface Board 상에서 당사가 선도적으로 개발하여 상용화한 여러 기술들을 접목하여 획기적으로 향상시켜서 혁신적인 생산성 향상을 구현하였습니다.

② Tester On Board 기술

과거 반도체 검사장비 시장의 성장 트랜드는 세대변화와 생산량증가에 따른 검사장비 수요증가에 따라 비례하여 성장하였습니다. 이후 늘어나는 검사장비 설비투자를 절감하고 빠른 디바이스의 고기능화에 신속히 대응하기 위하여 Tester On Board 관련기술의 개발이 진행되었으며 이는 검사장비 연명화에 있어서 기존의 저기능 검사장비를 이용하여 날로 향상되는 고기능 디바이스의 검사를 위하여 Test Interface Board 상에서 구현되는 기술로써, 고기능 디바이스의 검사를 위해서 저기능 검사장비의 부족한 기능을 Interface Board 상에 탑재하는 신기술 입니다.

③ Test Interface 제품별 라인업

당사의 Test Interface 제품에 대한 현황 및 이의 고객 요구에 대한 대응 수준은 모든 ATE 메이커의 검사장비 모델에 대응 가능하며, 모든 Handler 메이커 및 모델에 대응가능하며 모든 디바이스 Package에 대응가능하며, 고객이 요구하는 엔지니어링 목적의 특별 주문 사양의 Interface의 개발제작이 가능한 것으로 요약할 수 있습니다.

④ 축척된 설계 데이터 베이스

당사의 가장 큰 경쟁력은 위의 제품별 라인업에 기반을 둔 축적된 설계 데이터베이스입니다. 고객으로부터 Test Interface에 대한 문의를 받게 되면, Tester 모델, Handler모델, Device 사양 및 기타 세부적인 사양을 받아서 고객이 원하는 제품을 설계 제작하게 되는데, 이 축적된 설계 데이터베이스가 없으면 관련된 모든 설계를 기초부터 시작해야 하기 때문에 고객이 원하는 제품을 원하는 납기에 제공하기 어렵게 됩니다. 이러한 축적된 설계 데이터베이스는 고객만족과 경쟁우위의 원천인 것입니다.

⑤ 설계 기술력과 노하우(Know-how)

오랜 기간 축적된 설계 기술력과 노하우(know-How)는 보다 높은 수준의 품질을 유지하고 원가를 절감할 수 있는 중요한 Factor로 작용하고 있습니다. 이 설계 Know-How는 Production Friendly Design이 가능하여 납기 단축에 기여하며 제조원가 절감에도 기여하게 됩니다. 특히 Test Interface의 핵심부품인 PCB의 경우 동일 수준의 품질과 전기적 특성을 유지하며 좀더 낮은 PCB Layer 수를 실현함으로써 원가절감을 가능하게 하며 가격경쟁력 요소로 작용하게 됩니다.

⑥ 납기와 가격경쟁력

위와 같이 풍부한 제품별 라인업과 축적된 데이터베이스, 설계기술력과Know-How를 기반으로 신속한 납기와 가격경쟁력 실현을 가능하게 하여 경쟁우위를 가능하게 합니다.

■ Test Socket

① MEMS(Micro-Electro Mechanical Systems) 기반 Conductive particle 개발/제조 기술

당사는 자체 보유한 MEMS Fab.을 기반으로 Elastomer socket의 핵심적인 material인 conductive particle을 원하는 형상과 사이즈로 설계하여 +/- 2um이내의 공정 능력으로 제작할 수 있는 기술을 보유하고 있습니다. 이는 contactor의 내구성을 극대화하고 반도체 패키지의 Sn 전이를 최소화함으로써 궁극적으로 TEST SOCKET의

수명을 늘릴 수 있는 장점을 가지고 있습니다. 점점 더 Package의 소형화, 미세화가 됨에 Package와 접촉되는 Test Socket에 적용되는 부품의 미세화와 정밀도, 균일성이 중요시되고 있음에 따라 MEMS 공정을 통한 Test Socket 개발이라는 차별화는 경쟁사 대비 더욱더 뚜렷이 나타날 것으로 예상됩니다.

② 제품라인업 및 부품 내재화

반도체 검사용 TEST SOCKET은 패키지의 종류와 크기, application에 따라 Spring pin 소켓 또는 elastomer 소켓이 사용되는 것이 일반적입니다. 소켓 하우징만을 설계하고 다른 부품을 외주 처리하여 판매하는 업체들과 달리 당사는 Spring pin, Elastomer pad를 직접 개발,설계,평가하고 전체 제조공정 인프라를 보유하고 있어 고객의 요구에 맞춘 다양한 종류의 제품과 솔루션을 경쟁력 있는 가격과 납기로 공급하고 있습니다.

③ 융합기술

당사는 Interface Board와 Probe Card등의 전공정과 후공정의 반도체 Test에 관련된 모든 부분을 오랜 기간 개발/제작함으로 축적된 설계 기술력과 노하우(know-How)를 Test socket에 적용함으로 새로운 Test solution을 개발하여 고객의 새로운 Package Test에 방향성을 제시하고 있습니다. 또한, 점점 더 Wafer Level에서 Package Test 공정의 필요성이 높아지고 있는 상황에서 Wafer Test에서 검증된 Probe Card의 기술과 MEMS 기술, 그리고 Test Socket과의 기술적 융합이 앞으로의 Package Test 공정에서 중요하게 사용될 것이며 새로운 길을 열 것으로 예상하고 있습니다.

④ 공정의 자동화

수작업에 의존하던Test Socket의 제조 방식을 설비를 통한 자동화를 실현하여 생산성 향상을 통한 납기 단축 및 생산량 증대를 실현 할 수 있게 되었으며, 자동화를 통해 균일한 품질을 확보하여 고품질의 제품을 생산 할 수 있습니다

■ OLED 검사장비

모바일용 디스플레이 시장에서 삼성전자 외에 애플에서도 OLED를 채택 함에 따라 글로벌 중소형 패널 시장의 주도권은 LCD에서 OLED로 전환 되었습니다. 국내의 경우 삼성 디스플레이 외에 LG 디스플레이 에서도 파주 및 중국 광저우에 대규모 투자를 진행 하고 있습니다. 특히 LG 디스플레이의 경우 대형 TV 시장에서 확고한 경쟁력을 바탕으로 시장 점유률을 높여가고 있습니다.

중국의 경우 이에 대응하기 위해 BOE, CSOT, TIANMA, VISIONOX등의 업체들도 수년 전부터 OLED 설비 투자를 진행 하고 있으며 투자 위험 감소를 위해 초기 시설 투자에서 한국업체들의 많은 참여를 유도 하였습니다. 그로 인해 한국 업체들이 주도권을 가지고 시장 진출을 활발히 진행 하였습니다. 하지만 최근 중국 디스플레이 제조 회사에서 비용절감을 위해 초기 투자 진행 시 한국 설비 업체로부터 획득한 경험을 통해 중국 로컬업체들에게 기회를 주는 등 검사 설비 업체들의 경쟁이 심화 되고 있습니다. 기존 광학적 검사에 기반을 둔 OLED 검사 장비의 한계를 보완한 전기적 특성 검사 기술 기반의 OLED 검사장비를 개발하였고, OLED 패널의 불량검사를 위한 장비 등을 신규로 개발 완료하여 공급하고 있으며, 시장 상황 등에 따라 공급 일정 등은 변경 될 수 있습니다.

패널 업체들의 프리미엄 스마트폰과 폴더블 스마트폰에도 채택되면서 전기식 검사 시장이 성장하고 있으며 대형 TV는 QD-OLED와 초소형 LED를 이용해 백라이트와 컬러필터를 없애고, LED 자체가 광원이 되는 마이크로 LED TV가 시장을 늘려가고 있어 대형 전기식 검사 장비 시장이 성장할 수 있는 기회가 될 것으로 기대됩니다.

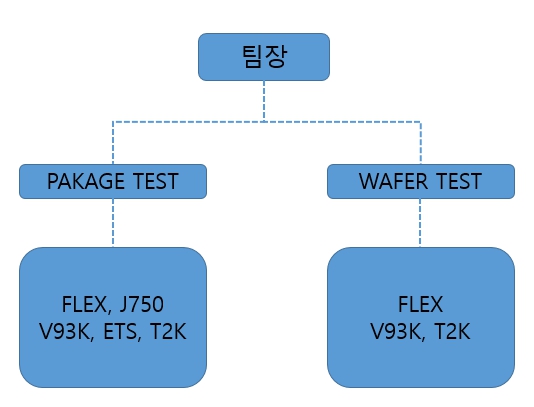

2. (주)지엠테스트

가. 사업의 개요

반도체 테스트 사업은 반도체 제조 공정상 후공정에 해당되며, 웨이퍼 상태 및 조립된 Package 상태에서 전기적인 특성을 이용하여 특정 공정 및 제품성능의 문제점을 파악하고 제품의 외관을 포함한 양품, 불량을 검사, 판정하는 기능을 하고 있습니다.

테스트사업은 단순히 양품 및 불량품 선별에 국한된 것이 아니라 테스트 과정을 통해 자동으로 생성된 데이타를 기반으로 수율 분석, 불량 원인분석에 대해 Feedback을 실시하고, 이를 기반으로 IDM업체나 Fabless업체는 수율 개선이나 양산 리스크를 최소화하여 제품의 안정성을 도모할 수 있습니다.

또한 고객의 다양한 제품을 요구하고 있는 시스템 반도체의 경우 기능성 강화, 저전력 소모, 저비용 공급, 제품 선별력, 보다 작은 크기의 반도체를 요구함에 따라 테스트 하우스의 테스트 기술역량이 중요한 역할을 담당하고 있으며, 이에 따른 테스트 비용 절감 노력도 테스트 하우스의 한 역할로 볼 수 있습니다.

나. 산업의 특성 및 성장성

메모리반도체가 주로 미세공정 전환 및 소품종 대량 생산을 통한 원가 경쟁력에 집중하고 있다면 시스템 반도체는 특화된 설계능력을 바탕으로 시장의 요청에 신속하게 대응할 수 있는 다품종 소량생산 체재를 필요로 하게 되며 이를 위해 점점 더 분업화, 전문화되어 가고 있습니다. 반도체별 테스트 시장의 특징은 아래와 같습니다.

[반도체 테스트 산업의 비교]

| 특성 | 메모리 반도체 | 시스템 반도체 |

|---|---|---|

| 시장성 | DRAM, Flash Memory등 범용 양산시장 (모바일, PC, 클라우드Server등) |

응용 분야별로 특화된 소량 다품종 시장 (Mobile, Automotive, IT, 가전제품등) |

| 기술성 | 미세공정 등 HW 양산 기술력 | 설계 및 SW 기술력 |

| 진입장벽 | 가격 | 기술 |

| 운영방법 | 소품종 대량생산 | 다품종 소량생산 |

| 핵심경쟁력 | 설비투자, 자본 | 설계 기술(고급 인력) |

테스트 산업은 반도체 장치산업에 속하여 고가의 테스트 장비에 대한 투자가 선행되어야 양산이 가능하며, 양산 능력 또한 장비 투자에 의해 결정이 되며, 다양한 칩들에 대한 테스트 프로그램 개발 능력과 운용 능력이 필수적으로 수반되어야 하는 기술 집약적 산업입니다. 따라서 엔지니어의 기술 역량 및 경력에 따라 품질이 좌우되는 특징이 있어, 핵심 엔지니어 인력을 확보하는 것이 매우 중요한 경쟁력으로 작용합니다. 테스트 산업은 IDM업체나 Fabless업체 등에서 웨이퍼나 패키지 칩을 제공 받아 사업을 영위하는 서비스업의 형태로 운영됩니다. 이에 따라 발생하는 비용은 대부분 테스트 장비에 대한 감가상각비나 인건비로 구성되는 비용 구조를 보입니다.

시스템반도체의 성장은 반도체가 장착되는 제품의 변화에 기인하고 있으며, 첨단 운전자 보조시스템(ADAS) 기능과 인포테인먼트 기능의 발전을 필두로 한 자동차의 전장화 추세, 그리고 첨단화된 스마트폰을 포함한 각종 가전제품의 고기능성 채택이 확산되면서 시스템 반도체의 채택 비중은 비약적으로 증가하고 있습니다.

다. 국내외 시장여건 및 경쟁상황

반도체 테스트사업은 반도체 공정의 마지막 공정으로 품질 경쟁력과 고객 납기가 무엇보다 중요하며, 이를 위해서 정확하고 종합적인 분석 시스템이 있어야 실시간 모니터링과 수율 관리를 할 수 있습니다. 이를 위하여 제조 실행시스템의 인프라를 기반으로, 반도체 제조에 대한 공정관리, 품질관리, 유지보수관리, 생산추적 및 이력관리, 테스트 데이터 자동수집 및 분석 툴이 구축되어야 합니다. 또한 사업 초기부터 지속적인 대규모 설비 및 인프라 투자가 동반되어야 하는 산업입니다.

따라서 신규 업체들의 진입이 쉽지 않으며 과점적인 시장을 형성하고 있습니다.

국내 시스템반도체 테스트 시장은 당사를 포함한 테스나, 아이텍, 에이티세미콘 4개사가 과점하고 있으며, 이외에도 소규모의 업체들이 있습니다.

향후 국내 시스템반도체 시장으로의 진입이 확대 예상되며, 성장 속도는 큰 폭으로 증가할 것으로 예상됩니다. 이에 따라 테스트 업체들은 새로운 테스트 프로그램 개발능력, 양산능력, 품질 안정화, 적기 납품을 위한 차별화된 경쟁력을 보유하여야 합니다.

라. 회사의 경쟁력

(주)지엠테스트는 디스플레이, 전력반도체, Analog반도체, MCU 및 각종 센서 제품등 다양한 시스템 반도체를 테스트하기 위해서 제품별로 적합한 다양한 하이엔드 테스트 장비군을 보유하고 있으며, 오랫동안 축적된 경험을 가지고 자체 테스트 프로그램 개발 능력을 확보하고 있습니다. 또한 고객 맞춤형 서비스를 기반으로 다품종 소량생산에 맞는 차별화된 양산 및 품질 운영 노하우를 보유하고 있습니다.

그리고 주요 고객사인 Fabless업체에 대해서 설계 초기단계부터 테스트 Solution에 대한 지원 이외에 조립업체와 전략적인 제휴를 통한 Backend Turnkey를 제공함으로써 One-stop Back End Service도 지원하고 있습니다.

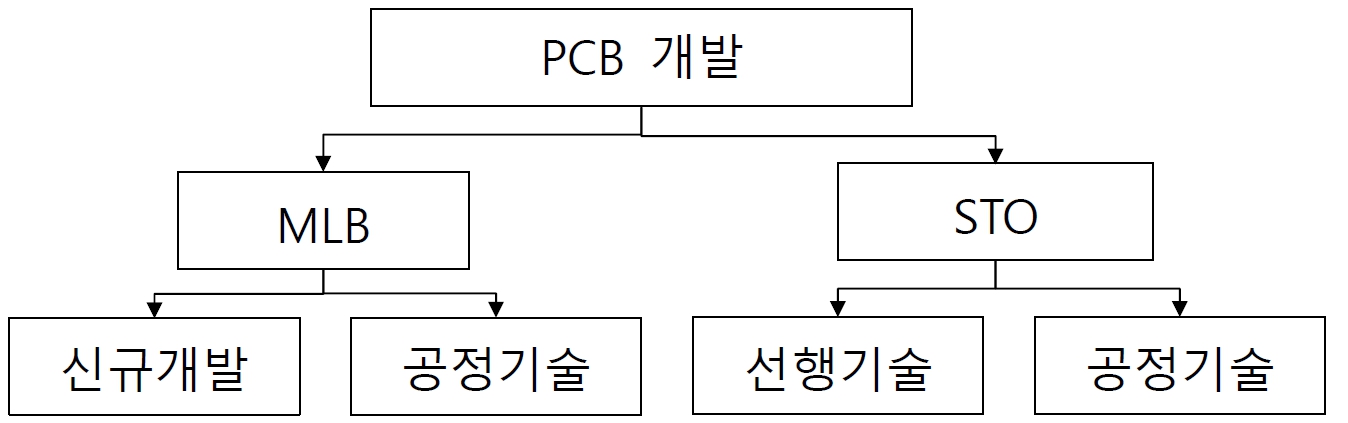

3. (주)타이거일렉

가. 사업의 개요

당사는 반도체 검사용PCB 및 기타PCB를 제조, 판매하는 기업이며, 주요 제품으로는Probe Card PCB, Load Board PCB, Socket PCB, Burn-in Board PCB 등이 있습니다.

나. 산업의 특성 및 성장성

인쇄회로기판(Printed Circuit Board : PCB)은 인쇄회로 원판에 전기배선의 회로설계에 따라 각종 전자부품을 연결하거나 부품을 지지해주는 핵심부품입니다.

PCB산업은IT산업의 발전에 따라 변화하는 첨단 기술산업으로 고도의 전자회로, 정밀기계 기술을 요구하며, PC, 반도체, 스마트폰과 같은 제품과 밀접한 관계가 있는 주요 부품산업이며, 전공정의 제조능력이 설비에 의해 좌우되는 대규모 장치산업입니다. 또한 제품 개발시부터 납품시까지 제품의 특성에 맞추어 주문 생상하는 고객 지향적인 산업입니다. 반도체, 정보통신기기등의 전방산업의 고속화, 대용량화로 인하여PCB또한 고성능, 고밀도 제품 위주로 시장이 확대되고 있으며, 첨단기술을 요하는 군수, 자동차, 산업용 로봇, 첨단 의료기기 산업에도PCB가 핵심부품으로서의 비중이 증가함에 따라PCB사업은 지속적으로 성장할 것으로 전망됩니다.

다. 국내외 시장여건 및 경쟁상황

국내 PCB산업은 일본, 미국의 첨단 제품과 대만, 중국 및 동남아시아 범용제품으로 양분되는 시장에서 일본의 선진 기술과 중국 및 동남아시아의 저가공세를 받는 중간 위치에 있고, 미국, 일본 등 세계 주요 PCB Maker들은 아시아(중국 중심)로 그 생산기지를 이전하고 있는 추세입니다. 이에 (주)타이거일렉은 이러한 경쟁 체제에 대응하기 위해서 지속적인 기술개발을 통하여 고부가가치 제품의 시장을 선점코자 노력하고 있으며 또한 원가 절감 및 생산성 향상을 통한 차별화된 제품으로 국제 경쟁력을 확보하여 국내 시장 뿐만 아니라 해외 시장을 개척하고자 노력하고 있습니다.

국내외 (주)타이거일렉의 경쟁업체 현황은 아래와 같습니다.

| 구분 | 경쟁사 |

|---|---|

| 국내 | 에이티씨, 스마트코리아, 에스엠전자, 대덕PNC, 엠엔씨텍, 지큐에스테크놀러지, 대덕전자, 심텍 등 |

| 해외 | MULITEST(미), HITACHI(일), AVIO(일), GORILA CIRCUIS, TEST21, CHPT, SYNERGIE CAD 등 |

라. 회사의 경쟁력

당사는 PCB제작에 필요한 모든 제조공정을 자체 보유하고, 숙련된 기술인력들이 각 공정에 배치되어 있어, 다품종 소량생산 방식에서 요구되는 단납기와 고객의 다양한 요구사항을 빠르게 제조공정에 접목시킬 수 있는 능력을 보유하고 있습니다. 또한 지속적인 신규 설비의 투자와 기술인력들의 축척된Data Base로 고객사의 신규 개발 진행 시에도 신속하게 대응할 수 있어 급변하는 반도체 시장의 요구사항을 만족시킬 수 있습니다. 20년에는 베트남 공장(메가일렉)설립하여 기존MLB뿐 아니라 신규사업인STO(Space Transformer Organic) 개발을 통해 해외에서만 구매하던STO를 국산화 시킴으로써 반도체PCB 시장의 선두가 되기 위해 최선의 노력을 기울이고 있습니다.

4. 우리마이크론(주)

가. 사업의 개요

우리마이크론(주)는 차세대 디스플레이 검사장비와 반도체 패키징 제조장비를 개발하여 판매하고 있습니다. 주요 제품으로는 QD-Display 점등검사System, QD-Display N2 Ambient CHAMBER, Wafer Thin-Film Measurement System, QD-Display Array Probe System, Micro-OLED In-Line System 등이 있습니다.

나. 산업의 특성 및 성장성

Display 검사장비 분야에서는 QD-Display, AMOLED Cell공정(R,G,B)에서 픽셀(Pixel) 증착 후 각 패널(Panel)에 대해 Probe와 신호기를 사용하여 R,G,B Pixel의 특성, 화질, 색도 등을 자동 검사하고 OLED 증착층별 Thickness를 Nano meter 단위로 측정하여 점등 Pixel의 불량 원인을 분석하는 제품을 개발하여 판매하고 있습니다. 또한, QD-Display 제조공정의 모든 Cell공정 장치에서 산소와 수분 차단을 위한 필수 장치에 대한 다양한 선행기술을 확보하여 제조 판매하고 있습니다. 또한 차세대 Flexible반도체 Package제조장치 분야에 대한 선행기술을 확보해 시장 진출을 준비하고 있습니다. 주요 국내 거래처로는 삼성전자, 삼성디스플레이, 세메스, 해외 거래처로는 중국의 천마, BOE, GVO, CSOT, 일본의 샤프 가 있습니다.

해외 경쟁업체는 없으며, 국내 경쟁업체 현황은 아래와 같습니다.

| 구분 | 경쟁사 |

|---|---|

| 국내 | 케이멕(주) |

다. 회사의 경쟁력

우리마이크론은 Probing전문회사 이며, APU(automatic probe unit)를 세계최초 개발/특허함으로써 전세계에서 유일한 기술을 보유하고 있습니다.

APU는 패널 검사에서 대형/소형 모든 크기와 모든pitch 대응이 가능하고, 품종교체가 무인으로 처리되어 다품종 소량 생산에도 효율을 극대화 할 수 있는 장점이 있습니다.

4. (주)메가터치

가. 사업의 개요

당사는 반도체 소자검사에 사용되는 범용/특수Probe pin과 전기자동차, 헨드폰등에 널리 사용되는2차 베터리의 고전류 충방전 검사에 사용되는probe pin의 제조/판매하는 사업을 영위하고 있습니다.

나. 산업의 특성 및 성장성

Probe pin은 반도체 소자 및 인쇄회로 기판의 특성을 검사하여 제품의 양불을 판정하는 핵심 소모성 제품 입니다. 반도체 소자, 인쇄회로 기판 및 다양한 반도체의 테스트 목적에 활용되고 있으며 5G, IoT, 전기자동차, AR, VR, 빅데이터, 자율주행, AI등 미래 어플리케이션의 수요에 맞추어 수요가 성장하고 있습니다.

Probe pin의 측정정밀도, 반복성, 그리고 사용 수명에 따라 측정대상물의 수율에 밀접한 영향을 직접 주기 때문에 설계에서부터 출하에 이르기 까지 모든 공정이 고객의 요청 조건을 준수할 수 있도록 엄격하게 관리되어야 합니다. 또한 지속적인 집적경박단소화와 고객 맞춤형 소량생산부터 대량양산을 이르기까지 정밀 probe pin의 단납 제조능력이 필요합니다.

다. 국내외 시장여건 및 경쟁상황

반도체 소자 검사는 크게 메모리와 비메모리로 나뉠 수 있습니다. 메모리 시장은 한국이 선점하고 있고 이에 비해 규모가 더 큰 비메모리 시장은 대만, 중국 및 동남아시아에 널리 분포하고 있습니다. 동종 probe pin을 생산하는 기업은 일본 Yamaichi, Yokowo, 한국 Leeno, ISC, 미국 Cohu사가 있습니다. 신규 제품개발부터 고객사와의 연계성이 중요하기 때문에 개발 초기 단계의 즉각적인 trouble shoot 및 빠른 납기가 중요합니다.

라. 회사의 경쟁력

당사는 Probe pin제작에 필요한 모든 제조공정을 자체 보유하고 있어 제조 공정에서 발생할 수 있는 문제점에 대한 빠른 해결 및 고객대응이 가능합니다. 각 제조 공정별 표준화를 실행하고 있으며, 균일한 품질 및 단납 대량 생산을 위해 자동화 제조라인 구축하였습니다.

5. 주요 제품 등에 관한 사항

가. 주요 제품 등의 현황

① (주)티에스이 (지배회사)

| (단위 : 원) |

| 구분 | 사업 부문 | 제26기 | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 제품 매출 |

Probe Card | 62,766,339,227 | 34.6% |

| Interface Board | 54,939,767,059 | 30.2% | |

| Test Socket | 24,626,530,026 | 13.6% | |

| OLED 검사장비 | 39,137,226,745 | 21.5% | |

| 기타 | 임대료 수입 | 202,344,000 | 0.1% |

| 합 계 | 181,672,207,057 | 100.0% | |

② (주)지엠테스트

| (단위 : 원) |

| 구분 | 사업 부문 | 제16기 | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 반도체 검사 | Test 매출 | 17,806,449,500 | 87.0% |

| 서비스 매출 | 2,651,409,700 | 13.0% | |

| 합 계 | 20,457,859,200 | 100.0% | |

③ (주)타이거일렉

| (단위 : 원) |

| 구분 | 사업 부문 | 제21기 | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 제품 매출 |

Probe Card용 PCB | 19,770,618,898 | 45.5% |

| Socket Board용 PCB | 4,271,716,916 | 9.8% | |

| Load Board용 PCB | 10,560,254,304 | 24.2% | |

| 일반 Board용 PCB | 8,237,344,773 | 18.9% | |

| 기타 | 임대료 수입 | 274,001,609 | 0.6% |

| 기타 매출 | 77,938,477 | 0.2% | |

| 상품 매출 | 359,772,293 | 0.8% | |

| 합 계 | 43,551,647,270 | 100.0% | |

④ 우리마이크론(주)

| (단위 : 원) |

| 구분 | 사업 부문 | 제19기 | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 제품 매출 |

OLED | 37,152,228,629 | 100.0% |

| 반도체 | - | ||

| 기타 | - | ||

| 합 계 | 37,152,228,629 | 100.0% | |

⑤ (주)메가터치

| (단위 : 원) |

| 구분 | 사업 부문 | 제11기 | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 제품 매출 |

Interposer | 334,211,440 | 1.1% |

| Semiconductor | 18,062,726,994 | 58.6% | |

| ICT | 794,892,258 | 2.6% | |

| Battery Pin | 7,583,831,254 | 24.7% | |

| 기타 | 3,984,566,766 | 13.0% | |

| 합 계 | 30,760,228,712 | 100.0% | |

나. 주요 제품 등의 가격 변동 추이 및 가격 변동 원인

주요 제품등의 가격은 거래처별, 제품 사양별로 다양하여 기재하지 않습니다. 연결실체의 제품은 고객의 단가 인하 요구에 따라 일부 단가 인하가 진행되고 있으며, 자체적으로는 생산성 향상, 원가절감 활동을 통하여 단가를 합리적으로 책정하고 있습니다.

6. 주요 원재료

가. 원재료 매입현황

① (주)티에스이 (지배회사)

| (단위 : 백만원) |

| 구분 | 국내/수입 | 제26기 (2020년) |

제25기 (2019년) |

제24기 (2018년) |

|---|---|---|---|---|

| Probe Card | 국내 | 23,834 | 11,510 | 14,685 |

| 수입 | 774 | 96 | 407 | |

| 소계 | 24,608 | 11,606 | 15,092 | |

| Interface Board |

국내 | 17,108 | 14,567 | 10,216 |

| 수입 | 5,213 | 4,040 | 3,259 | |

| 소계 | 22,321 | 18,607 | 13,475 | |

| Test Socket | 국내 | 7,781 | 5,737 | 5,065 |

| 수입 | 25 | 4 | - | |

| 소계 | 7,806 | 5,741 | 5,065 | |

| OLED 검사장비 |

국내 | 22,083 | 9,861 | 3,543 |

| 수입 | 52 | 95 | 7 | |

| 소계 | 22,135 | 9,956 | 3,550 | |

| 합 계 | 국내 | 70,806 | 41,675 | 33,509 |

| 수입 | 6,064 | 4,235 | 3,673 | |

| 소계 | 76,870 | 45,910 | 37,182 |

② (주)지엠테스트

(주)지엠테스트는 반도체 테스트 사업의 특성상 원재료 매입현황을 기재하지 않습니다.

③ (주)타이거일렉

| (단위 : 백만원) |

| 구분 | 국내/수입 | 제21기 (2020년) |

제20기 (2019년) |

제19기 (2018년) |

|---|---|---|---|---|

| 원판 | 국내 | 3,473 | 3,232 | 2,859 |

| 수입 | 4,285 | 3,664 | 3,572 | |

| 소계 | 7,758 | 6,896 | 6,431 | |

| P.G.C | 국내 | 1,470 | 764 | 746 |

| 소계 | 1,470 | 764 | 746 | |

| 동볼 | 국내 | 860 | 619 | 569 |

| 수입 | - | - | - | |

| 소계 | 860 | 619 | 569 | |

| 동박 | 국내 | 321 | 157 | 166 |

| 수입 | 14 | 21 | - | |

| 소계 | 335 | 178 | 166 | |

| 잉크 | 국내 | 70 | 40 | 44 |

| 수입 | 272 | 144 | 137 | |

| 소계 | 342 | 184 | 181 | |

| 합 계 | 국내 | 6,194 | 4,812 | 4,384 |

| 수입 | 4,571 | 3,829 | 3,709 | |

| 소계 | 10,765 | 8,641 | 8,093 |

④ 우리마이크론(주)

| (단위 : 백만원) |

| 구분 | 국내/수입 | 제19기 (2020년) |

제18기 (2019년) |

제17기 (2018년) |

|---|---|---|---|---|

| OLED | 국내 | 22,504 | 1,190 | 3,829 |

| 수입 | - | - | - | |

| 소계 | 22,504 | 1,190 | 3,829 | |

| 반도체 | 국내 | - | - | - |

| 수입 | - | - | - | |

| 소계 | - | - | - | |

| 기 타 | 국내 | - | - | - |

| 수입 | - | - | - | |

| 소계 | - | - | - | |

| 합 계 | 국내 | 22,504 | 1,190 | 3,829 |

| 수입 | - | - | - | |

| 소계 | 22,504 | 1,190 | 3,829 |

⑤ (주)메가터치

| (단위 : 백만원) |

| 구분 | 국내/수입 | 제11기 (2020년) |

제10기 (2019년) |

제9기 (2018년) |

|---|---|---|---|---|

| Interposer | 국내 | 72 | 738 | 42 |

| 수입 | - | - | 23 | |

| 소계 | 72 | 738 | 65 | |

| Semiconductor | 국내 | 5,338 | 7,012 | 2,102 |

| 수입 | - | - | - | |

| 소계 | 5,338 | 7,012 | 2,102 | |

| ICT | 국내 | 1,185 | 2,495 | 579 |

| 수입 | - | - | - | |

| 소계 | 1,185 | 2,495 | 579 | |

| Battery Pin | 국내 | 4,422 | 12,870 | 5,511 |

| 수입 | - | - | - | |

| 소계 | 4,422 | 12,870 | 5,511 | |

| 기 타 | 국내 | 524 | 862 | 543 |

| 수입 | - | 860 | 44 | |

| 소계 | 524 | 1,722 | 587 | |

| 합 계 | 국내 | 11,541 | 23,977 | 8,777 |

| 수입 | - | 860 | 67 | |

| 소계 | 11,541 | 24,837 | 8,844 |

나. 원재료 가격변동 추이

(1) 가격변동추이

① (주)티에스이

| (단위 : 천원) |

| 구 분 | 제26기 (2020년) |

제25기 (2019년) |

제24기 (2018년) |

||

|---|---|---|---|---|---|

| Probe Card | 국내 | 기구물 | 2,607 | 2,169 | 2,241 |

| PCB | 11,564 | 5,087 | 11,817 | ||

| 전자부품 | 1,283 | 1,283 | 1,207 | ||

| Interface Board |

국내 | PCB | 158 | 152 | 120 |

| 기구물 | 5,469 | 4,371 | 3,913 | ||

| 전자부품 | 1,435 | 1,370 | 1,360 | ||

| Test Socket | 국내 | Socket | 25 | 33 | 25 |

| Housing | 27 | 21 | 25 | ||

| OLED 검사장비 |

국내 | 전자부품 | 2,973 | 4,924 | 2,274 |

| 수입 | 기구물 | 469,750 | 61,250 | 78,438 | |

| 국내 | 광학기기 | - | 118 | 200 | |

② 지엠테스트

- 반도체 테스트 사업의 특성상 가격변동 내용을 기재하지 않았습니다.

③ 타이거일렉

| (단위 : 원) |

| 품 목 | 제21기 (2020년) |

제20기 (2019년) |

제19기 (2018년) |

|

|---|---|---|---|---|

| 원판(0.1t 1/1 1020*1220) | 수입 | 62,120 | 60,114 | 58,795 |

| 국내 | 20,431 | 20,959 | 20,111 | |

| 년 평균 환율 | 1,180.05 | 1,165.65 | 1,100.30 | |

| 주) | 원자재 종류가 다양하여 가장 많이 사용되는 자재를 기준으로 작성되었고, 매년 2~3% 단가 인하와 환율에 따른 단가변동이 발생함. |

④ 우리마이크론(주)

| (단위 : 백만원) |

| 구분 | 국내/수입 | 제19기 (2020년) |

제18기 (2019년) |

제17기 (2018년) |

|---|---|---|---|---|

| OLED | 국내 | 5.626 | 297 | 454 |

| 수입 | - | - | 1,760 | |

| 소계 | 5.626 | 297 | 2,214 | |

| 반도체 | 국내 | - | - | - |

| 수입 | - | - | - | |

| 소계 | - | - | - |

⑤ 메가터치

| (단위 : 원) |

| 구분 | 국내/수입 | 제11기 (2020년) |

제10기 (2019년) |

제9기 (2018년) |

|---|---|---|---|---|

| Interposer | 국내 | 236 | 350 | 374 |

| 수입 | - | - | - | |

| 소계 | 236 | 350 | 374 | |

| Semiconductor | 국내 | 301 | 189 | 682 |

| 수입 | - | - | 966 | |

| 소계 | 301 | 189 | 824 | |

| ICT | 국내 | 465 | 331 | 740 |

| 수입 | - | - | - | |

| 소계 | 465 | 331 | 740 | |

| Battery Pin | 국내 | 614 | 220 | 1,861 |

| 수입 | - | - | 489 | |

| 소계 | 614 | 220 | 1,175 | |

| 기타 | 국내 | 147 | 2,217 | 2,316 |

| 수입 | - | - | 139 | |

| 소계 | 147 | 2,217 | 616 |

(2) 가격변동원인

구매수량의 증가에 따른 Volume Discount 등으로 인한 가격 인하 요인과 품질고급화 및 환율 변동 등으로 인한 요인으로 볼 수 있습니다.

7. 생산 및 설비에 관한 사항

가. 생산능력 및 생산실적 등

① (주)티에스이 (지배회사)

- 생산 제품은 대부분 비규격의 주문생산제품으로서, 생산능력 및 생산 실적등을 적정하게 산정하여 표시하기가 부적합하여 기재를 생략합니다.

② (주)타이거일렉

| (단위 : 천원) |

| 제품명 | 구분 | 제21기 (2020년) |

제20기 (2019년) |

제19기 (2018년) |

|---|---|---|---|---|

| Probe Card | 생산능력 | 65,520 | 65,520 | 49,140 |

| 생산실적 | 7,477 | 8,095 | 6,128 | |

| 가동율 | 11% | 12% | 12% | |

| Load Board PCB | 생산능력 | 65,520 | 65,520 | 49,140 |

| 생산실적 | 1,956 | 1,046 | 739 | |

| 가동율 | 3% | 2% | 2% | |

| Socket Board PCB | 생산능력 | 65,520 | 65,520 | 49,140 |

| 생산실적 | 5,115 | 6,842 | 4,540 | |

| 가동율 | 8% | 10% | 9% | |

| Burn-In Board PCB | 생산능력 | 65,520 | 65,520 | 49,140 |

| 생산실적 | 4,335 | 6,788 | 4,839 | |

| 가동율 | 7% | 10% | 10% | |

| 기타 PCB | 생산능력 | 65,520 | 65,520 | 49,140 |

| 생산실적 | 15,106 | 16,647 | 17,661 | |

| 가동율 | 23% | 25% | 36% | |

| 합계 | 생산능력 | 65,520 | 65,520 | 49,140 |

| 생산실적 | 33,989 | 39,418 | 33,907 | |

| 가동율 | 52% | 60% | 69% |

| ○ 생산능력 산출근거 당사가 생산하는 제품은 동일 라인을 진행하고 일부 제품은 동일 공정을 반복하거나 특수 공법을 추가하여 진행하므로 모든 제품이 동일 공정을 진행되며 CAPA가장 많이 부족한 공정을 중심으로 생산능력을 산출 하였습니다. - 동도금공정 라인 1. 동도금 공정 생산Capa A. 1 Bath 당 생산Capa - 1 Line : 31,824 PNL (2Panel × 51 Cycle × 312일) - 2 Line : 21,216 PNL (1Panel × 68 Cycle × 312일) - 3 Line : 34,320 PNL (2Panel × 55 Cycle × 312일) - Total : 87,360 PNL × 75% = 65,520 Panel (공정 총 Capa) 2. Cycle당 작업시간 - 1 Line : Cycle 당 작업 시간 28분(소요시간 168분/6개조) : 406mm × 510mm ( 2 Pnl/Cycle ) - 2 Line : Cycle 당 작업 시간 21분(소요시간 210분/10개조) : 406mm × 510mm ( 1 Pnl/Cycle ) - 3 Line : Cycle 당 작업 시간 26분(소요시간 210분/8개조) : 406mm × 510mm ( 2 Pnl/Cycle ) 3. 연평균 근무일수 : 312일 ( 26일 ×12달 ) 4. 설비 가동률 : 75 % |

③ 기타 법인

- 생산 제품은 대부분 비규격의 주문생산제품으로서, 생산능력 및 생산실적등을 적정하게 산정하여 표시하기가 부적합하여 기재를 생략합니다.

나. 생산설비 현황

① (주)티에스이 (지배회사)

| (단위 : 천원) |

| 구분 | 자산 | 소재지 | 기초 | 당기증감 | 당기상각 | 재무적 효과 (환율 및 평가 등) |

기말 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 공장 | 토지 | 천안 | 7,927,100 | 83,022 | - | - | - | 8,010,122 |

| 건물 | 4,395,383 | 281,724 | - | 510,655 | - | 4,166,452 | ||

| 구축물 | 68,150 | 128,000 | - | 28,193 | - | 167,957 | ||

| 기계장치 | 15,485,463 | 7,028,215 | 292,232 | 3,052,269 | - | 19,169,177 | ||

| 차량운반구 | 432,290 | 485,938 | 236,913 | (18,741) | - | 700,056 | ||

| 공구와기구 | 2,747,516 | 1,062,743 | 332,115 | 640,883 | - | 2,837,261 | ||

| 비품 | 1,511,508 | 1,112,501 | 83,011 | 646,120 | (245) | 1,894,634 | ||

| 시설장치 외 | 2,663,778 | 514,410 | - | 464,303 | - | 2,713,884 | ||

| 합계 | 35,231,188 | 10,696,553 | 944,271 | 5,323,682 | (245) | 39,659,543 | ||

② (주)지엠테스트

| (단위 : 천원) |

| 구분 | 자산 | 소재지 | 기초 | 당기증감 | 당기상각 | 기말 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 공장 | 기계장치 | 천안시 직산읍 외 |

7,825,122 | 3,151,606 | 47,369 | 3,434,780 | 7,494,580 |

| 차량운반구 | 7,736 | - | - | 7,732 | 4 | ||

| 비품 | 192,614 | 177,585 | - | 96,598 | 273,601 | ||

| 시설장치 외 | 1,716,174 | - | 630,323 | 329,652 | 756,199 | ||

| 합계 | 9,741,647 | 3,329,191 | 677,692 | 3,868,762 | 8,524,384 | ||

③ (주)타이거일렉

| (단위 : 천원) |

| 구분 | 자산 | 소재지 | 기초 | 당기증감 | 당기상각 | 기말 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 공장 | 토지 | 인천 | 3,155,478 | - | 136,000 | - | 3,019,478 |

| 건물 | 3,405,984 | - | 96,885 | 265,668 | 3,043,431 | ||

| 기계장치 | 10,973,349 | 13,337,642 | 3,480 | 2,488,422 | 21,819,089 | ||

| 차량운반구 | 190,934 | 62,697 | - | 63,183 | 190,448 | ||

| 비품 | 242,448 | 10,000 | - | 86,422 | 166,026 | ||

| 시설장치 외 | 8,763,018 | 14,048,656 | 15,863,101 | 296,208 | 6,652,365 | ||

| 합계 | 26,731,210 | 27,458,995 | 16,099,466 | 3,199,903 | 34,890,837 | ||

④ 우리마이크론(주)

| (단위 : 천원) |

| 구분 | 자산 | 소재지 | 기초 | 당기증감 | 당기상각 | 기말 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 공장 | 토지 | 천안 | 2,727,442 | - | - | - | 2,727,442 |

| 건물 | 5,845,055 | 742,582 | - | 168,885 | 6,418,782 | ||

| 구축물 | 2,730 | - | - | 1,024 | 1,706 | ||

| 기계장치 | 5 | - | - | - | 5 | ||

| 차량운반구 | 46,013 | - | - | 29,124 | 16,889 | ||

| 공구와기구 | 10,633 | 13,600 | - | 7,931 | 16,302 | ||

| 비품 | 41,360 | - | - | 21,296 | 20,064 | ||

| 시설장치 외 | 12,586 | 23,701 | 36,286 | - | - | ||

| 합계 | 8,685,824 | 779,883 | 36,286 | 228,230 | 9,201,190 | ||

⑤ (주)메가터치

| (단위 : 천원) |

| 구분 | 자산 | 소재지 | 기초 | 당기증감 | 당기상각 | 기말 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 공장 | 토지 | 천안 | - | - | - | - | - |

| 건물 | 4,258,656 | 248,950 | - | 308,127 | 4,199,479 | ||

| 구축물 | 58,719 | 70,810 | - | 11,513 | 118,016 | ||

| 기계장치 | 1,040,277 | 4,147,647 | 81,786 | 268,069 | 4,838,069 | ||

| 차량운반구 | 112,712 | 23,783 | - | 32,453 | 104,042 | ||

| 공구와기구 | 754,263 | 934,238 | - | 538,190 | 1,150,311 | ||

| 비품 | 155,056 | 419,578 | 105,523 | 93,861 | 375,250 | ||

| 시설장치 외 | 278,317 | 4,673,908 | 4,631,078 | 13,965 | 307,182 | ||

| 합계 | 6,658,000 | 10,518,914 | 4,818,387 | 1,266,178 | 11,092,349 | ||

다. 생산과 영업에 중요한 시설 및 투자 계획

- 통상의 대체&보완 투자 외에 특정의 중요한 생산설비 신설 및 투자

계획은 없습니다.

8. 매출에 관한 사항

가. 매출실적

① (주)티에스이 (지배회사)

| (단위 : 백만원) |

| 매출 유형 |

품목 | 제26기 (2020년) |

제25기 (2019년) |

제24기 (2018년) |

|

|---|---|---|---|---|---|

| 제품 | Probe Card |

수출 | 30,965 | 13,213 | 4,870 |

| 내수 | 31,801 | 25,384 | 48,870 | ||

| 소계 | 62,766 | 38,597 | 53,740 | ||

| Interface Board |

수출 | 35,602 | 23,969 | 15,755 | |

| 내수 | 19,338 | 16,546 | 14,059 | ||

| 소계 | 54,940 | 40,515 | 29,814 | ||

| Test Socket | 수출 | 13,487 | 11,564 | 9,764 | |

| 내수 | 11,140 | 6,029 | 4,549 | ||

| 소계 | 24,627 | 17,593 | 14,313 | ||

| OLED 검사장비 |

수출 | 17,800 | 10,999 | 5,565 | |

| 내수 | 21,337 | 7,047 | 3,474 | ||

| 소계 | 39,137 | 18,046 | 9,039 | ||

| 임대료 수입 | 202 | 205 | 244 | ||

| 합계 | 181,672 | 114,956 | 107,150 | ||

② (주)지엠테스트

| (단위 : 백만원) |

| 매출 유형 |

품목 | 제16기 (2020년) |

제15기 (2019년) |

제14기 (2018년) |

|

|---|---|---|---|---|---|

| 반도체 검사 |

Test 매출 | 수 출 | 10 | - | 2 |

| 내 수 | 17,796 | 17,332 | 16,224 | ||

| 소계 | 17,806 | 17,332 | 16,226 | ||

| 서비스 매출 | 수 출 | 642 | 67 | 271 | |

| 내 수 | 2,010 | 2,189 | 1,657 | ||

| 소계 | 2,652 | 2,256 | 1,928 | ||

| 합계 | 20,458 | 19,588 | 18,154 | ||

③ (주)타이거일렉

| (단위 : 백만원) |

| 매출 유형 |

품목 | 제21기 (2020년) |

제20기 (2019년) |

제19기 (2018년) |

|

|---|---|---|---|---|---|

| 제품 | Probe Card용 PCB |

수출 | 4,252 | 2,641 | 2,555 |

| 내수 | 15,519 | 13,293 | 12,600 | ||

| 소계 | 19,771 | 15,934 | 15,155 | ||

| Socket Board용 PCB |

수출 | 121 | 293 | 359 | |

| 내수 | 4,153 | 4,745 | 4,172 | ||

| 소계 | 4,274 | 5,038 | 4,531 | ||

| Load Board용 PCB |

수출 | 8,065 | 4,699 | 5,159 | |

| 내수 | 2,497 | 1,849 | 2,115 | ||

| 소계 | 10,562 | 6,548 | 7,274 | ||

| 일반 Board용 PCB |

수출 | 3,584 | 3,212 | 2,405 | |

| 내수 | 4,653 | 3,863 | 4,010 | ||

| 소계 | 8,237 | 7,075 | 6,415 | ||

| 임대료 수입 등 | 274 | 292 | 291 | ||

| 기타 매출 | 77 | 60 | 72 | ||

| 상품 매출 | 360 | 115 | 8 | ||

| 합계 | 43,555 | 35,062 | 33,746 | ||

④ 우리마이크론(주)

| (단위 : 백만원) |

| 구분 | 국내/수입 | 제19기 (2020년) |

제18기 (2019년) |

제17기 (2018년) |

|---|---|---|---|---|

| OLED | 내수 | 32,937 | 1,206 | 4,989 |

| 수출 | 4,215 | 42 | 5,279 | |

| 소계 | 37,152 | 1,248 | 10,268 | |

| 반도체 | 내수 | - | 796 | - |

| 수출 | - | - | - | |

| 소계 | - | 796 | - | |

| 기 타 | 내수 | - | - | - |

| 수출 | - | - | - | |

| 소계 | - | - | - | |

| 합 계 | 내수 | 32,937 | 2,002 | 4,989 |

| 수출 | 4,215 | 42 | 5,279 | |

| 소계 | 37,152 | 2,044 | 10,268 |

⑤ (주)메가터치

| (단위 : 백만원) |

| 구분 | 국내/수입 | 제11기 (2020년) |

제10기 (2019년) |

제9기 (2018년) |

|---|---|---|---|---|

| Interposer | 국내 | 334 | 473 | 480 |

| 수출 | - | - | - | |

| 소계 | 334 | 473 | 480 | |

| Semiconductor | 국내 | 3,462 | 2,709 | 2,437 |

| 수출 | 14,601 | 8,195 | 7,892 | |

| 소계 | 18,063 | 10,904 | 10,329 | |

| ICT | 국내 | 795 | 866 | 1,032 |

| 수출 | - | - | - | |

| 소계 | 795 | 866 | 1,032 | |

| Battery Pin | 국내 | 4,508 | 12,605 | 9,366 |

| 수출 | 3,076 | 3,172 | 1,361 | |

| 소계 | 7,584 | 15,777 | 10,727 | |

| 기 타 | 국내 | 3,984 | 3,886 | 151 |

| 수출 | - | 428 | 32 | |

| 소계 | 3,984 | 4,314 | 183 | |

| 합 계 | 국내 | 13,083 | 20,539 | 13,466 |

| 수출 | 17,677 | 11,795 | 9,285 | |

| 소계 | 30,760 | 32,334 | 22,751 |

나. 판매경로

① (주)티에스이 (지배회사)

| (단위 : 백만원, %) |

| 매출유형 | 품 목 | 구 분 | 판매경로 | 매출액 | 비중 |

|---|---|---|---|---|---|

| 직접 판매 |

Probe Card | 수출 | 티에스이 → 직판 | 30,965 | 17.0 |

| 내수 | 티에스이 → 직판 | 31,801 | 17.5 | ||

| 소계 | - | 62,766 | 34.5 | ||

| Interface Board |

수출 | 티에스이 → 직판 | 35,602 | 19.6 | |

| 내수 | 티에스이 → 직판 | 19,338 | 10.6 | ||

| 소계 | - | 54,940 | 30.2 | ||

| Test Socket | 수출 | 티에스이 → 직판 | 13,487 | 7.4 | |

| 내수 | 티에스이 → 직판 | 11,140 | 6.1 | ||

| 소계 | - | 24,627 | 13.6 | ||

| OLED 검사장비 |

수출 | 티에스이 → 직판 | 17,800 | 9.8 | |

| 내수 | 티에스이 → 직판 | 21,337 | 11.7 | ||

| 소계 | - | 39,137 | 21.5 | ||

| 임대료 수입 | 202 | 0.1 | |||

| 합계 | 181,672 | 100.0 | |||

② (주)지엠테스트

| (단위 : 백만원, %) |

| 매출유형 | 품 목 | 구 분 | 판매경로 | 매출액 | 비중 |

|---|---|---|---|---|---|

| 직접 판매 |

Test 매출 | 내수 | 지엠테스트 → 직판 | 17,796 | 87.1 |

| 수출 | 지엠테스트 → 직판 | 10 | 0.0 | ||

| 서비스 매출 | 내수 | 지엠테스트 → 직판 | 2,010 | 9.8 | |

| 수출 | 지엠테스트 → 직판 | 642 | 3.1 | ||

| 합계 | 20,458 | 100.0 | |||

③ (주)타이거일렉

| (단위 : 백만원, %) |

| 매출유형 | 품 목 | 구 분 | 판매경로 | 매출액 | 비중 |

|---|---|---|---|---|---|

| 직접 판매 |

Probe Card용 PCB |

내수 | 타이거일렉 → 직판 | 15,519 | 35.7 |

| 수출 | 타이거일렉 → 직판 | 4,252 | 9.8 | ||

| 소계 | - | 19,771 | 45.5 | ||

| Socket Board용 PCB |

내수 | 타이거일렉 → 직판 | 4,153 | 9.5 | |

| 수출 | 타이거일렉 → 직판 | 121 | 0.3 | ||

| 소계 | - | 4,274 | 9.8 | ||

| Load Board용 PCB |

내수 | 타이거일렉 → 직판 | 2,497 | 5.7 | |

| 수출 | 타이거일렉 → 직판 | 8,065 | 18.5 | ||

| 소계 | - | 10,562 | 24.2 | ||

| 일반 Board용 PCB |

내수 | 타이거일렉 → 직판 | 4,653 | 10.7 | |

| 수출 | 타이거일렉 → 직판 | 3,584 | 8.2 | ||

| 소계 | - | 8,237 | 18.9 | ||

| 기타 | 711 | 1.6 | |||

| 합계 | 43,555 | 100.0 | |||

④ 우리마이크론(주)

| (단위 : 백만원, %) |

| 매출유형 | 품 목 | 구 분 | 판매경로 | 매출액 | 비중 |

|---|---|---|---|---|---|

| 직접 판매 |

OLED | 내수 | 우리마이크론 → 직판 | 32,937 | 88.7 |

| 수출 | 우리마이크론 → 직판 | 4,215 | 11.3 | ||

| 소계 | - | 37,152 | 100.0 | ||

| 반도체 | 내수 | 우리마이크론 → 직판 | - | 0.0 | |

| 수출 | 우리마이크론 → 직판 | - | 0.0 | ||

| 소계 | - | - | 0.0 | ||

| 기타 | 내수 | 우리마이크론 → 직판 | - | 0.0 | |

| 수출 | 우리마이크론 → 직판 | - | 0.0 | ||

| 소계 | - | - | 0.0 | ||

| 합계 | 37,152 | 100.0 | |||

⑤ (주)메가터치

| (단위 : 백만원,%) |

| 매출유형 | 품 목 | 구 분 | 판매경로 | 매출액 | 비중 |

|---|---|---|---|---|---|

| 직접 판매 |

Interposer | 내수 | 메가터치 → 직판 | 334 | 1.1 |

| 수출 | 메가터치 → 직판 | - | 0.0 | ||

| 소계 | - | 334 | 1.1 | ||

| Semiconductor | 내수 | 메가터치 → 직판 | 3,462 | 11.3 | |

| 수출 | 메가터치 → 직판 | 14,601 | 47.4 | ||

| 소계 | - | 18,063 | 58.7 | ||

| ICT | 내수 | 메가터치 → 직판 | 795 | 2.6 | |

| 수출 | 메가터치 → 직판 | - | 0.0 | ||

| 소계 | - | 795 | 2.6 | ||

| Battery Pin | 내수 | 메가터치 → 직판 | 4,508 | 14.6 | |

| 수출 | 메가터치 → 직판 | 3,076 | 10.0 | ||

| 소계 | - | 7,584 | 24.6 | ||

| 기타 | 내수 | 메가터치 → 직판 | 3,984 | 13.0 | |

| 수출 | 메가터치 → 직판 | - | 0.0 | ||

| 소계 | - | 3,984 | 13.0 | ||

| 합계 | 30,760 | 100.0 | |||

다. 주요 거래처

① (주)티에스이 (지배회사)

| 품목 | 국내/수출 | 주요거래처 |

|---|---|---|

| Probe Card | 국내 | SK하이닉스, 삼성전자, 삼성디스플레이 |

| 수출 | YMTC, Micron, Intel | |

| Interface Board |

국내 | 삼성전자, SK하이닉스, 엠코테크놀로지 |

| 수출 | Micron, Intel, AMD | |

| Test Socket | 국내 | 삼성전자, SK하이닉스, 유정시스템 |

| 수출 | YMTC, WDT, Cypress | |

| OLED 검사장비 |

국내 | 삼성디스플레이, 삼성전자 |

| 수출 | Visionox, BOE, Tianma |

② (주)지엠테스트

| 품목 | 국내/수출 | 주요거래처 |

|---|---|---|

| TEST 매출 | 국내 | (주)실리콘웍스, (주)에이디테크놀로지, 매그나칩반도체(유),에이디반도체(주), 어보브반도체(주) |

| 수출 | - | |

| 서비스매출 | 국내 | (주)실리콘웍스, (주)에이디테크놀로지,에이디반도체(주), 어보브반도체(주) |

| 수출 | KNOWLES ELECTRONICS DENMARK |

③ (주)타이거일렉

| 품목 | 국내/수출 | 주요거래처 |

|---|---|---|

| Probe Card용 PCB | 국내/수출 | (주)에스디에이, (주)티에스이 MPI |

| Socket Board용 PCB | 국내 | (주)티에스이, (주)세미콘테스트, (주)솔리드메카 |

| Load Board용 PCB | 국내/수출 | KSMT, (주)티에스이, Shanghai Zenfocus Semi |

| 일반 Board용 PCB | 국내/수출 | KSMT, (주)티에스이, Cinnabar Electronics |

④ 우리마이크론(주)

| 품목 | 국내/수출 | 주요거래처 |

|---|---|---|

| OLED | 국내 | SDC, 세메스,에스엔에프, 디아이티 |

| 수출 | HIROSE OPTO |

⑤ (주)메가터치

| 품목 | 국내/수출 | 주요거래처 |

|---|---|---|

| Interposer | 국내/수출 | 티에스이 |

| Semiconductor | 국내/수출 | 티에스이, 제이엘씨, WINWAY, TWIN SOLUTION, HSIEHCHANG |

| ICT | 국내/수출 | 하닉스, 테스탑 |

| Battery Pin | 국내/수출 | 갑진, 삼지전자, 에이프로, HANGKE, 삼성에스디아이 |

| 기타 | 국내/수출 | 티에스이 |

9. 수주 상황

| (단위 : 개, 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| Probe Card | 2020.01.01 ~ 2020.12.31 | 2021.02.28 | 5,465 | 66,809 | 5,305 | 60,037 | 160 | 6,771 |

| Interface Board | 2020.01.01 ~ 2020.12.31 | 2021.03.30 | 890 | 54,289 | 825 | 50,057 | 65 | 4,232 |

| Test Socket | 2020.01.01 ~ 2020.12.31 | 2021.07.27 | 720,338 | 26,005 | 689,655 | 22,863 | 30,683 | 3,142 |

| OLED/LED 검사 장비 | 2020.01.01 ~ 2020.12.31 | 2021.03.21 | 3,100 | 20,677 | 2,893 | 12,177 | 207 | 8,501 |

| 합 계 | 729,793 | 167,780 | 698,678 | 145,133 | 31,115 | 22,646 | ||

※ 주요 종속회사는 사업의 특성상 수주 현황을 기재 하지 않았습니다.

10. 시장 위험 및 위험 관리

연결회사는 여러 활동으로 인하여 시장위험(환위험, 공정가치 이자율 위험, 현금흐름이자율 위험 및 가격위험), 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리프로그램은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

1) 재무위험

(1) 시장위험

가. 외환위험

연결회사는 장부통화와 다른 수입과 지출로 인해 외화 환포지션이 발생하며, 회사가 노출되어 있는 주요 통화는 미국달러입니다. 연결회사의 외환위험 관리의 목표는 환율 변동으로 인한 불확실성과 손익 변동을 최소화함으로써 기업의 가치를 극대화하는데 있습니다.

| (단위: 천원) |

| 구 분(*) | 2020.12.31 | 2019.12.31 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 미국 달러/원 | 5,255,490 | (5,255,490) | 3,905,516 | (3,905,516) |

| 일본 엔/원 | 17,717 | (17,717) | 17,388 | (17,388) |

| 유로 달러/원 | (4,416) | 4,416 | 74,426 | (74,426) |

| 중국 위안화/원 | 187,658 | (187,658) | 15,782 | (15,782) |

(*) 상기 민감도 분석은 보고기간말 현재 회사의 기능통화인 원화 이외의 외화로 표시된 화폐성 자산ㆍ부채를 대상으로 하였습니다.

나. 가격위험

연결회사는 연결재무제표상 매도가능금융자산으로 분류되는 연결회사보유 지분증권의 가격위험에 노출되어 있습니다. 연결회사가 보유하고 있는 상장주식은 대만주식시장에서 거래가 이루어지고 있으나, 주가지수와의 상관계수를 측정할 수 없으므로 가격위험관련 양적 공시를 하지 아니하였습니다.

다. 이자율 위험

연결회사의 이자율 위험은 차입금에서 비롯됩니다. 변동 이자율로 발행된 차입금으로 인하여 연결회사는 이자율 위험에 노출되어 있으며 동 이자율 위험의 일부는 변동이자부 현금성 자산으로부터의 이자율 위험과 상쇄됩니다.

보고기간말 현재 다른 모든 변수가 일정하고 이자율이 100bp변동 시 변동금리부 차입금으로부터 발생하는 이자비용에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 2020.12.31 | 2019.12.31 | ||

|---|---|---|---|---|

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | 172,499 | (172,499) | 128,575 | (128,575) |

(2) 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권 뿐 아니라 현금성자산, 채무상품의 계약 현금흐름, 유리한 파생상품 및 예치금 등에서도 발생합니다.

- 위험관리

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

- 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증서 등의 신용보강을 제공받고 있습니다.

- 금융자산의 손상

회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

· 재화 및 용역의 제공에 따른 매출채권

· 상각후원가로 측정하는 기타수취채권

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권

회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 미청구용역에 따른 계약자산은 동일 유형의 계약에서 발생한 매출채권과 유사한 위험속성을 가지므로 회사는 매출채권의 손실율이 계약자산의손실율에 대한 합리적인 추정치로 판단하였습니다.

기대신용손실율은 보고기간종료일을 기준으로하여 각 36개월 동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다. 과거 손실 정보는 고객의 채무 이행능력에 영향을 미칠 거시경제적 현재 및 미래전망정보를 반영하여 조정합니다.

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다. 매출채권에대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

(나) 상각후원가 측정 기타수취채권

상각후원가로 측정하는 기타수취채권에는 대여금, 기타 미수금 등이 포함됩니다.

리스채권 이외의 상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 경영진은 적어도 한 개 이상의 주요 신용평가기관에서 투자 등급인 신용등급을 받은 상장 회사채의 경우 '신용위험이 낮은' 것으로 간주합니다. 그 외 금융상품은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이 있는 경우 신용위험이 낮은 것으로 간주합니다. 리스채권은 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있으며, 보고기간종료일 현재 현재 회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

|

구분 |

2020.12.31 | 2019.12.31 |

|---|---|---|

| 현금및현금성자산 | 33,605,791 | 26,456,967 |

| 단기금융상품 | 27,969,134 | 11,093,817 |

| 장기금융상품 | 1,120,000 | 880,000 |

| 매출채권 | 44,229,942 | 60,025,256 |

| 기타수취채권(유동) | 916,675 | 2,065,085 |

| 기타수취채권(비유동) | 2,538,006 | 2,020,860 |

| 기타금융자산(비유동) | 9,819,667 | 9,192,953 |

|

합계 |

120,199,215 | 111,734,938 |

- 유동성 위험

유동성 위험은 연결회사의 경영환경 또는 금융시장의 악화로 인해 연결회사가 부담하고 있는 단기 채무를 적기에 이행하지 못할 위험으로 정의합니다.

연결회사는 단기적인 유동성위험에 대비하기 위하여 보고기간 종료일 현재 61,583,403천원(2019년: 37,550,784천원)의 현금및현금성자산과 단기금융상품을 보유하고 있습니다.

연결회사의 금융부채를 보고기간말로부터 계약만기일까지의 잔여기간에 따라 만기별로 구분한 내역은 다음과 같으며, 아래 표에 제시된 현금흐름은 할인하지 아니한 금액입니다.

| (단위: 천원) |

| 2020.12.31 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 | 합계 |

|---|---|---|---|---|---|

| 차입금 | 26,666,140 | 2,598,997 | 4,089,149 | - | 33,354,286 |

| 매입채무 | 10,374,037 | - | - | - | 10,374,037 |

| 기타지급채무 | 16,185,168 | 138,621 | - | - | 16,323,789 |

| 합계 | 53,225,345 | 2,737,618 | 4,089,149 | - | 60,052,112 |

| 2019.12.31 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 | 합계 |

|---|---|---|---|---|---|

| 차입금 | 26,216,993 | 961,271 | 3,529,318 | 150,881 | 30,858,463 |

| 매입채무 | 9,338,637 | - | - | - | 9,338,637 |

| 기타지급채무 | 11,481,753 | 288,179 | - | - | 11,769,932 |

| 합계 | 47,037,383 | 1,249,450 | 3,529,318 | 150,881 | 51,967,032 |

2) 자본위험관리

연결회사의 자본위험관리는 건전한 자본구조의 유지를 통한 주주이익의 극대화를 목적으로 하고 있으며, 최적 자본구조 달성을 위해 부채비율을 매월 모니터링하여 필요한 경우 적절한 재무구조 개선방안을 실행하고 있습니다. 이 비율은 재무제표상 부채총계를 자본총계로 나누어 산출합니다.

보고기간 종료일 현재의 부채비율 등은 다음과 같습니다.

| (단위: 천원) |

|

구분 |

2020.12.31 | 2019.12.31 |

|---|---|---|

|

부채총계 (A) |

76,155,962 | 68,776,932 |

|

자본총계 (B) |

224,917,464 | 194,824,946 |

|

부채비율 (A/B) |

33.86% | 35.30% |

3) 공정가치의 측정

아래 표는 평가기법에 따라 공정가치로 측정되는 금융상품을 분석합니다. 정의된 수준들은 다음과 같습니다.

- 동일한 자산이나 부채에 대한 활성시장의 (조정되지 않은) 공시가격(수준 1)

- 직접적으로(예: 가격) 또는 간접적으로(예: 가격에서 도출되어) 관측가능한, 자산이나 부채에 대한 투입변수. 단 수준 1에 포함된 공시가격은 제외함(수준 2)

- 관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수(관측가능하지 않은 투입변수) (수준 3)

| (단위: 천원) |

| 2020.12.31 | 수준1 | 수준2 | 수준3 | 합계 |

|---|---|---|---|---|

| 기타금융자산 | 2,946,956 | - | 6,872,712 | 9,819,668 |

활성시장에서 거래되는 금융상품의 공정가치는 보고기간 말 현재 고시되는 시장가격에 기초하여 산정됩니다. 거래소, 판매자, 중개인, 산업집단, 평가기관 또는 감독기관을 통해 공시가격이 용이하게 그리고 정기적으로 이용가능하고, 그러한 가격이 독립된 당사자 사이에서 정기적으로 발생한 실제 시장거래를 나타낸다면, 이를 활성시장으로 간주합니다. 연결회사가 보유하고 있는 금융자산의 공시되는 시장가격은 매입호가입니다. 이러한 상품들은 수준1에 포함됩니다. 수준1에 포함된 상품들은 매도가능금융자산으로 분류된 상장된 지분상품 및 수익증권으로 구성됩니다.

활성시장에서 거래되지 아니하는 금융상품의 공정가치는 평가기법을 사용하여 결정하고 있습니다. 이러한 평가기법은 가능한 한 관측가능한 시장정보를 최대한 사용하고 기업특유정보를 최소한으로 사용합니다. 이때, 해당 상품의 공정가치 측정에 요구되는 모든 유의적인 투입변수가 관측가능하다면 해당 상품은 수준2에 포함됩니다.

만약 하나 이상의 유의적인 투입변수가 관측가능한 시장정보에 기초한 것이 아니라면 해당 상품은 수준3에 포함됩니다.

3-1. 가치평가기법 및 투입 변수

연결회사는 공정가치 서열체계에서 수준 3으로 분류되는 금융상품의 공정가치에 대하여 다음의 가치평가기법을 사용하고 있습니다.

| (단위 : 천원) |

|

구분 |

당기말 |

||

|---|---|---|---|

|

공정가치 |

수준 |

가치평가기법 |

|

| 기타금융자산 | 4,917,668 | 3 | DCF |

| 1,955,044 | 3 | DCF | |

4) 범주별 금융상품

(1) 2020년 12월 31일

| (단위: 천원) |

| 재무상태표상 자산 | 상각후원가 | 당기손익 공정가치 |

기타포괄손익 공정가치 |

합계 |

|---|---|---|---|---|

| 유동항목 | ||||

| 현금및현금성자산 | 33,605,791 | - | - | 33,605,791 |

| 단기금융상품 | 27,969,134 | - | - | 27,969,134 |

| 매출채권 | 44,229,942 | - | - | 44,229,942 |

| 기타수취채권 | 916,675 | - | - | 916,675 |

| 비유동항목 | ||||

| 장기금융상품 | 1,120,000 | - | - | 1,120,000 |

| 기타수취채권 | 2,538,006 | - | - | 2,538,006 |

| 기타금융자산 | - | - | 9,819,667 | 9,819,667 |

| 합 계 | 110,379,548 | - | 9,819,667 | 120,199,215 |

| 재무상태표상 부채 | 상각후원가 | 당기손익 공정가치 |

합계 |

|---|---|---|---|

| 유동항목 | |||

| 매입채무 | 10,374,037 | - | 10,374,037 |

| 기타지급채무 | 16,185,168 | - | 16,185,168 |

| 차입금 | 26,263,060 | - | 26,263,060 |

| 비유동항목 | |||

| 기타지급채무 | 138,621 | - | 138,621 |

| 차입금 | 6,518,443 | - | 6,518,443 |

| 합계 | 59,479,329 | - | 59,479,329 |

(2) 2019년 12월 31일

| (단위: 천원) |

| 재무상태표상 자산 | 상각후원가 | 당기손익 공정가치 |

기타포괄손익 공정가치 |

합계 |

|---|---|---|---|---|

| 유동항목 | ||||

| 현금및현금성자산 | 26,456,967 | - | - | 26,456,967 |

| 단기금융상품 | 11,093,817 | - | - | 11,093,817 |

| 매출채권 | 60,025,256 | - | - | 60,025,256 |

| 기타수취채권 | 2,065,085 | - | - | 2,065,085 |

| 비유동항목 | ||||

| 장기금융상품 | 880,000 | - | - | 880,000 |

| 기타수취채권 | 2,020,860 | - | - | 2,020,860 |

| 기타금융자산 | - | - | 9,192,953 | 9,192,953 |

| 합 계 | 102,541,985 | - | 9,192,953 | 111,734,938 |

| 재무상태표상 부채 | 상각후원가 | 당기손익 공정가치 |

합계 |

|---|---|---|---|

| 유동항목 | |||

| 매입채무 | 9,338,637 | - | 9,338,637 |

| 기타지급채무 | 11,481,753 | - | 11,481,753 |

| 차입금 | 25,745,930 | - | 25,745,930 |

| 비유동항목 | |||

| 기타지급채무 | 288,179 | - | 288,179 |

| 차입금 | 4,431,570 | - | 4,431,570 |

| 합계 | 51,286,069 | - | 51,286,069 |

11. 파생상품 거래 현황

회사는 보고서 기준일 현재 회사 보유 또는 의무를 부담하고 있는 파생상품이 존재하지 않습니다.

12. 경영상의 주요 계약 등

회사는 보고서 기준일 현재 경상적인 영업활동 외에 비경상적인 중요 계약이 존재하지 않습니다.

13. 그 밖에 투자 의사결정에 필요한 사항

가. 지적재산권 보유 현황

| (단위 : 건) |

| 번호 | 구분 | 내용 | 권리 보유 |

출원일 | 등록일 | 적용제품 | 주무 관청 |

|---|---|---|---|---|---|---|---|

| 1 | 특허 | 동축케이블 이용 반도체 웨이퍼 검사용 프로브 카드 | 당사 | 2005-07-15 | 2007-01-30 | Probe Card | 특허청 |

| 2 | 특허 | 광 확산 장치를 갖는 품질 측정 설비 | 당사 | 2005-11-18 | 2006-10-26 | LED장비 | 특허청 |

| 3 | 특허 | 발광 다이오드 테스트 시스템 | 당사 | 2006-04-27 | 2007-09-21 | LED장비 | 특허청 |

| 4 | 특허 | 웨이퍼 검사용 프로브 카드 | 당사 | 2006-05-17 | 2007-05-29 | Probe Card | 특허청 |

| 5 | 특허 | 스페이스 트랜스포머 제조 방법 | 당사 | 2007-03-14 | 2008-03-07 | Probe Card | 특허청 |

| 6 | 특허 | 스루 비아를 갖는 스페이스 트랜스포머와 그 제조 | 당사 | 2007-07-10 | 2009-06-10 | Probe Card | 특허청 |

| 7 | 특허 | 듀얼 서포트 프레임을 갖는 프로브 카드 | 당사 | 2007-10-22 | 2009-06-10 | Probe Card | 특허청 |

| 8 | 특허 | 반도체 소자 온도 조절 장치 | 당사 | 2008-04-11 | 2010-06-28 | Handler | 특허청 |

| 9 | 특허 | 정확한 솔더링을 위한 프로브 조립체 | 당사 | 2009-06-22 | 2011-06-14 | Probe Card | 특허청 |

| 10 | 특허 | 멀티빈을 이용한 LED 칩 소팅 방법 | 당사 | 2010-05-13 | 2011-08-01 | LED장비 | 특허청 |

| 11 | 특허 | LED 핸들러 분류장치 | 당사 | 2010-02-05 | 2011-11-04 | LED장비 | 특허청 |

| 12 | 특허 | LED 패키지 테스트 핸들러 | 당사 | 2011-04-18 | 2012-04-18 | LED장비 | 특허청 |

| 13 | 특허 | 압축 유체 토출 장치 | 당사 | 2010-05-31 | 2012-08-23 | 기타 | 특허청 |

| 14 | 특허 | 압축 공기 분사 장치를 구비한 청소기 | 당사 | 2010-07-13 | 2012-12-03 | 기타 | 특허청 |

| 15 | 특허 | LED 패키지 임시 보관장치 | 당사 | 2011-04-12 | 2012-12-11 | LED장비 | 특허청 |

| 16 | 특허 | 테스트 인덱스 장치 | 당사 | 2011-04-29 | 2012-12-11 | LED장비 | 특허청 |

| 17 | 특허 | 프로브 카드 | 당사 | 2011-08-22 | 2013-04-09 | Probe Card | 특허청 |

| 18 | 특허 | LED칩 테스트 핸들러 및 그 동작방법 | 당사 | 2011-07-18 | 2013-05-22 | LED장비 | 특허청 |

| 19 | 특허 | 고밀도 프로브 카드 및 그 제조방법 | 당사 | 2012-09-27 | 2014-01-28 | Probe Card | 특허청 |

| 20 | 특허 | 분기기판을 포함하는 프로브 카드 | 당사 | 2013-08-23 | 2014-08-21 | Probe Card | 특허청 |

| 21 | 특허 | 인서트 및 이를 포함하는 반도체 패키지 테스트 장치 | 당사 | 2013-07-01 | 2014-12-04 | Socket | 특허청 |

| 22 | 특허 | 인서트 및 이를 포함하는 반도체 패키지 테스트 장치 | 당사 | 2013-07-01 | 2015-01-16 | Socket | 특허청 |

| 23 | 특허 | 결합 형상의 도전성 입자를 가지는 검사용 소켓 | 당사 | 2015-02-03 | 2015-06-03 | Socket | 특허청 |

| 24 | 특허 | LED 패키지 검사 장치 | 당사 | 2014-07-10 | 2015-07-09 | LED장비 | 특허청 |

| 25 | 특허 | 실리콘 러버 커넥터 | 당사 | 2014-10-08 | 2016-02-04 | Socket | 특허청 |

| 26 | 특허 | 인덕터를 포함하는 전자 부품 | 당사 | 2015-03-05 | 2016-08-25 | MEMS | 특허청 |

| 27 | 특허 | 실리콘 러버 소켓 | 당사 | 2015-03-31 | 2016-10-14 | Socket | 특허청 |

| 28 | 특허 | 액정 패널 테스트용 프로브 블록 | 당사 | 2015-08-21 | 2016-11-22 | ICP | 특허청 |

| 29 | 특허 | 정전 구동 스위치 | 당사 | 2015-01-15 | 2016-12-28 | MEMS | 특허청 |

| 30 | 특허 | 검사용 소켓 | 당사 | 2015-11-26 | 2017-03-16 | Socket | 특허청 |

| 31 | 특허 | 검사용 소켓 및 검사용 소켓의 도전성 입자 제조방법 | 당사 | 2016-02-02 | 2017-06-12 | Socket | 특허청 |

| 32 | 특허 | 검사용 소켓 | 당사 | 2016-02-15 | 2017-08-14 | Socket | 특허청 |

| 33 | 특허 | 검사용 소켓 및 검사용 소켓 제조방법 | 당사 | 2017-03-03 | 2017-09-15 | Socket | 특허청 |

| 34 | 특허 | 검사용 소켓 | 당사 | 2015-11-19 | 2017-09-18 | Socket | 특허청 |

| 35 | 특허 | 반도체 패키지 테스트 장치 | 당사 | 2016-02-02 | 2017-09-21 | Socket | 특허청 |

| 36 | 특허 | 검사용 소켓 | 당사 | 2016-02-02 | 2017-09-21 | Socket | 특허청 |

| 37 | 특허 | 칩형 인덕터 | 당사 | 2016-01-22 | 2017-10-30 | MEMS | 특허청 |

| 38 | 특허 | 정전 구동 스위치 | 당사 | 2016-10-27 | 2017-12-29 | MEMS | 특허청 |

| 39 | 특허 | 유기발광다이오드 표시장치의 검사 방법 및 검사장치 | 당사 | 2016-06-02 | 2018-01-23 | LED장비 | 특허청 |

| 40 | 특허 | 반도체 테스트 소켓의 제조방법 | 당사 | 2016-08-01 | 2018-01-23 | Socket | 특허청 |

| 41 | 특허 | 반도체 테스트 소켓 및 그 제조방법 | 당사 | 2016-08-01 | 2018-01-23 | Socket | 특허청 |

| 42 | 특허 | 반도체 패키지 테스트 장치 | 당사 | 2016-09-08 | 2018-04-24 | Socket | 특허청 |

| 43 | 실용신안 | 스페이스 트랜스포머 인쇄회로 기판을 사용한 프로브 카드 | 당사 | 2008-11-10 | 2010-10-28 | Probe Card | 특허청 |

| 44 | 실용신안 | LED 칩을 이송하는 멀티 픽커 장치 | 당사 | 2009-11-09 | 2011-04-21 | LED장비 | 특허청 |

| 45 | 실용신안 | LED 칩을 이송하는 멀티 픽커 장치 | 당사 | 2009-11-09 | 2011-11-04 | LED장비 | 특허청 |

| 46 | 실용신안 | 가이드 구조물을 갖는 프로브 조립체 | 당사 | 2009-06-22 | 2010-06-14 | Probe Card | 특허청 |

| 47 | 실용신안 | 픽 앤 플레이스 시스템 | 당사 | 2009-10-29 | 2012-04-23 | LED장비 | 특허청 |

| 48 | 특허 | 반도체 테스트 소켓, 이의 제작 방법 및 이력관리 패드 포함 장치 | 당사 | 2017-12-07 | 2018-07-12 | Socket | 특허청 |

| 49 | 특허 | 반도체 테스트 소켓 | 당사 | 2016-09-19 | 2018-08-29 | Socket | 특허청 |

| 50 | 특허 | 열화상 감지 유닛이 구비된 디스플레이패널의 다중 검사장치 | 당사 | 2017-01-26 | 2018-11-13 | LED장비 | 특허청 |

| 51 | 특허 | 디스플레이패널의 열화상 검사장치 | 당사 | 2017-01-26 | 2018-11-28 | LED장비 | 특허청 |

| 52 | 특허 | 프로브 블록 및 이를 포함하는 프로브 유닛 | 당사 | 2017-07-31 | 2018-12-11 | Socket | 특허청 |

| 53 | 특허 | 테스트용 러버 소켓 및 그의 제작 방법 | 당사 | 2017-10-10 | 2019-01-03 | Socket | 특허청 |

| 54 | 특허 | 비주얼 검사가 가능한 테스트용 러버 소켓 및 그의 제작 방법 | 당사 | 2017-11-20 | 2019-01-03 | Socket | 특허청 |

| 55 | 특허 | 테스트용 분산형 러버 소켓 및 그의 제작 방법 | 당사 | 2017-11-20 | 2019-01-03 | Socket | 특허청 |

| 56 | 특허 | LED 패키지 검사 및 제조 장치 및 그 방법 | 당사 | 2017-09-08 | 2019-01-09 | LED장비 | 특허청 |

| 57 | 특허 | 프로브 카드 및 그 제조방법 | 당사 | 2018-03-07 | 2019-01-15 | Probe Card | 특허청 |

| 58 | 특허 | 고속 신호전달이 가능한 반도체 테스트용 번인 소켓 및 그의 제작 방법 | 당사 | 2017-12-28 | 2019-03-04 | Socket | 특허청 |

| 59 | 특허 | 무프레임 구조를 갖는 테스트용 러버 소켓 및 그의 제작 방법 | 당사 | 2017-12-07 | 2019-03-18 | Socket | 특허청 |

| 60 | 특허 | 정형 및 비정형의 도전성 입자가 혼재된 도전부를 구비하는 반도체 검사용 러버소켓 |

당사 | 2018-02-19 | 2019-04-23 | Socket | 특허청 |

| 61 | 특허 | 셀 얼라인을 통한 디스플레이 패널의 열화상 검사장치 | 당사 | 2017-06-12 | 2019-05-03 | LED장비 | 특허청 |

| 62 | 특허 | 반도체 디바이스의 테스트 소켓과 소켓 가이드의 일체화 방법 및 소켓 가이드가 일체화된 반도체 다바이스의 테스트 소켓 |

당사 | 2018-03-05 | 2019-05-17 | Socket | 특허청 |

| 63 | 특허 | 프로브 카드 및 그 제조방법 | 당사 | 2018-03-27 | 2019-06-12 | Probe Card | 특허청 |

| 64 | 특허 | LED 패키지 검사 및 제조 장치 및 그 방법 | 당사 | 2019-01-07 | 2019-06-13 | LED장비 | 특허청 |

| 65 | 특허 | 냉각제를 이용한 반도체소자 테스트용 인터페이스 보드 | 당사 | 2018-04-26 | 2019-07-02 | TIB | 특허청 |

| 66 | 특허 | 컨택트 프로브 및 그 제조방법 | 당사 | 2018-05-10 | 2019-07-15 | Socket | 특허청 |

| 67 | 특허 | 검사용 소켓 | 당사 | 2017-03-16 | 2019-07-26 | Socket | 특허청 |

| 68 | 특허 | 반도체소자 테스트용 인터페이스 보드 | 당사 | 2018-05-15 | 2019-08-22 | TIB | 특허청 |

| 69 | 특허 | 반도체 패키지 검사장치 | 당사 | 2018-06-25 | 2019-09-20 | TIB | 특허청 |

| 70 | 특허 | 터치 스크린 패널의 터치 감지용 전극 검사 방법 | 당사 | 2018-08-30 | 2019-10-18 | LED장비 | 특허청 |

| 71 | 특허 | 터치 스크린 패널의 터치 감지용 전극 검사 장치 | 당사 | 2018-08-30 | 2019-10-18 | LED장비 | 특허청 |

| 72 | 특허 | 신호 전송 커넥터 | 당사 | 2018-11-06 | 2019-10-18 | Socket | 특허청 |

| 73 | 특허 | 프로브 카드 및 이를 포함하는 테스트 장치 | 당사 | 2018-09-19 | 2019-11-18 | Probe Card | 특허청 |

| 74 | 특허 | 발광 다이오드 패키지 테스트 장치 | 당사 | 2013-01-10 | 2019-11-28 | LED장비 | 특허청 |

| 75 | 특허 | 신호 전송 커넥터 및 그 제조방법 | 당사 | 2018-10-19 | 2020-01-02 | Socket | 특허청 |

| 76 | 특허 | BGA 타입 전자부품 연결용 커넥터 및 제조방법 | 당사 | 2018-10-19 | 2020-01-02 | Socket | 특허청 |

| 77 | 특허 | 신호 전송 커넥터 및 그 제조방법 | 당사 | 2019-01-08 | 2020-01-02 | Socket | 특허청 |

| 78 | 특허 | 신호 전송 커넥터 | 당사 | 2018-11-28 | 2020-02-13 | Socket | 특허청 |

| 79 | 특허 | 신호 전송 커넥터 및 그 제조방법 | 당사 | 2019-01-08 | 2020-04-14 | Socket | 특허청 |

| 80 | 특허 | 신호 전송 커넥터용 도전부 보호부재 및 그 제조방법과, 이를 갖는 신호 전송 커넥터 및 그 제조방법 | 당사 | 2019-01-08 | 2020-05-07 | Socket | 특허청 |

| 81 | 특허 | 테스트 소켓 | 당사 | 2019-02-20 | 2020-06-01 | Socket | 특허청 |

| 82 | 특허 | 개선된 그립핑 구조를 가지는 프로브 핀 | 당사 | 2019-02-14 | 2020-06-23 | Probe Card | 특허청 |

| 83 | 특허 | 반도체 소자 테스트용 소켓 장치 | 당사 | 2019-03-07 | 2020-07-24 | Socket | 특허청 |

| 84 | 특허 | 후면 전극을 이용한 전기 도금 처리에 의한 회로 기판의 제조 방법 | 당사 | 2019-02-25 | 2020-08-03 | MEMS | 특허청 |

| 85 | 특허 | 폴리이미드 필름을 이용한 회로 기판의 제조 방법 | 당사 | 2019-02-25 | 2020-08-03 | MEMS | 특허청 |

| 86 | 특허 | 프로브 블록 별 자동 정밀 제어가 가능한 어레이 테스트 장치 | 당사 | 2020-05-29 | 2020-08-27 | LED장비 | 특허청 |

| 87 | 특허 | 컨택트 프로브 및 이를 포함하는 테스트 소켓 | 당사 | 2019-05-17 | 2020-10-22 | Socket | 특허청 |

| 88 | 특허 | 테스트 소켓 및 이를 포함하는 테스트 장치와, 테스트 소켓의 제조방법 | 당사 | 2020-03-25 | 2020-11-10 | Socket | 특허청 |

| 89 | 특허 | LED 패키지 검사 및 제조 장치 및 그 방법 | 당사 | 2019-06-05 | 2020-11-30 | LED장비 | 특허청 |

| 90 | 특허 | 테스트 소켓 장치 | 당사 | 2019-11-19 | 2020-12-14 | Socket | 특허청 |

| 91 | 특허 | 테스트 소켓 장치 및 그 제조방법 | 당사 | 2019-11-19 | 2020-12-14 | Socket | 특허청 |

| 92 | 특허 | 테스트 소켓 | 당사 | 2019-12-09 | 2020-12-15 | Socket | 특허청 |

14. 연구개발활동

가. 연구개발 담당조직

1. (주)티에스이 (지배회사)

(1) Probe Card

당사 기업부설연구소는 선행기술그룹, MEMS기술그룹, 설비기술그룹 부서로 운영됩니다. 선행기술그룹은 고객 요청, 시장 TREND, 선행 특허 등 다양한 정보를 파악하여 신규 제품 개발 기획 및 설계 기능을 수행하고 있습니다. 특히 Probe 관련 기술이 축적되어 있어 고객이 요구하는 다양한 Probe을 신속하고 안정성 있게 대응할 수 있습니다.

MEMS기술그룹은 Probe Card의 핵심 부품인 Probe제조 기술 및 세라믹기판 제조 기술 업무를 담당합니다. 특히 수율 향상 위해 연구 개발을 지속적으로 수행합니다. 주요 업무로 새로운 MEMS공법 개발 및 다양한 재질 연구 개발을 통하여 획기적인 수율 확보 및 한 차원 높은 품질에 기여합니다. 또한 신규 제품을 축적된 MEMS기술로 품질, 생산성 , 수율을 빠르게 확보한 후 제조 부서에 이관하는 기능도 수행합니다. 설비기술그룹은 Probe Card제조 공정의 품질 안정화 및 생산성 향상 업무를 담당합니다. 주요 업무로 신규 설비 도입, 설비 성능 및 생산성 향상, 새로운 공정 개발합니다. 특히 최근 성능이 향상된 본더 설비 도입 및 새로운 본딩 공법을 개발하여다양한Memory제품을 대응할 수 있는 기반 기술을 확보 하였습니다. 또한 제조 공정에 필요한 각종 설비를 자체 개발하여 제조 경쟁력에 기여합니다.

(2) Interface Board

당사의 연구 개발 조직은 빠른 제품 개발 및 다양한 고객의 요구 조건에 맞는 제품을 개발 공급하기 위하여 S/W개발팀, H/W개발팀, PCB 설계실 그리고 응용 제품 팀 총 4개의 팀으로 연구개발 조직을 운영하고 있으며, S/W개발팀에서는 FPGA programming, ATE application programming외 장비 Control program을 개발하고 있고, H/W개발팀은 개발 되는 Board의 기구적인 설계 및 전기적인 기술 검토, 회로도 작성, Power Board 개발, Board의 전체적인 제품 기획 업무를 담당 하고 있습니다. 또한 PCB 설계실은 메모리 및 비 메모리 Interface Board용 PCB 설계를 담당하고 있으며 특히 High Speed I/O Interface와 Fine Pitch 관련 설계를 진행하여 차세대 Device용 PCB를 설계할 수 있는 능력을 보유 하고 있으며, SI팀 운용을 통해 Simulation을 기반으로 한 설계를 실시 함으로서 오류 검출은 물론 최상의 전기적 Performance를 보유한 Interface Board PCB를 구현하고 있습니다.

응용 제품 팀은 비 메모리 반도체Interface Board 상에 구현된High Speed I/O를 검사하기 위한Circuit을 하나의Chip에 탑재하여 공간의 축소와 신호 전송 선로를 단축하여 최상의 고속 전송 특성을 제공함으로써 고객에게 적기에 양산화와 원가절감 효과를 누릴 수 있도록 다양한 제품 개발을 담당하고 있습니다.

(3) Test Socket