|

|

확인서 |

사 업 보 고 서

(제 22 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 03월 17일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 케이지이티에스 주식회사 |

| 대 표 이 사 : | 엄 기 민 |

| 본 점 소 재 지 : | 경기도 시흥시 송망공원로 5 (정왕동) |

| (전 화) 031)488-1125 | |

| (홈페이지) http://www.kgets.co.kr | |

| 작 성 책 임 자 : | (직 책) 전무이사 (성 명) 윤 석 찬 |

| (전 화) 031)488-1124 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

케이지이티에스 주식회사(또는 이하 "지배기업","연결기업","당사")는 국내외에 종속기업을 보유하고 있는 기업으로서 1999년 10월 29일 프랑스의 세계적인 폐기물 처리기업 Veolia의 투자로 설립되었으며, 본사는 시흥시 소망공원로 5에 위치하고 있습니다. 당사는 2013년 7월 24일자로 한국거래소의 코스닥시장에 주권을 상장하였습니다.

당사의 연결대상 종속회사는 케이지스틸(주), KG동부제철(주), KG지엔에스(주), KG Dongbu Thai Steel ,KG Dongbu USA, Dongbu Singapore, Dongbu Vietnam Steel, KG동부이앤씨(주)로 총 8개 입니다.

1. 연결대상 종속회사 개황

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| 케이지스틸(주)(주1) | 2019.05.10 | 서울특별시 중구 통일로 92 KG타워 21층 | 지주회사 및 경영컨설팅 서비스업 | 245,381 | 실질 지배력 보유 | 해당 |

| KG동부제철(주)(주2) | 1982.10.27 | 서울특별시 중구 한강대로416 서울스퀘어 7층 | 철강재 및 비철금속 제조 및 판매 | 2,226,734 | 상동 | 해당 |

| KG지엔에스㈜ (구, 동부당진항만운영㈜) |

2013.11.25 | 충청남도 당진시 송악읍 북부산업로 1228 |

항만관리사업, 항만하역사업 |

223,433 | 상동 | 해당 |

| KG Dongbu Thai Steel Co.,Ltd. | 2011.07.04 | 300/100 Moo 1 TambolTasit, AmphurPluakdaeng, Rayong21140, Thailand |

도금,착색 및 기타 표면처리강재 제조업 |

46,473 | 상동 | 해당 |

| KG Dongbu USA, Inc. | 1991.01.01 | 19191 SOUTH VERMONT AVENUE, SUITE 630 TORRANCE, CA 90502 USA |

도매 및 상품중개업 | 34,529 | 상동 | - |

| Dongbu Singapore Pte.Ltd. | 2005.01.01 | 272A River Valley Road Singapore 238315 | 도매 및 상품중개업 | 33 | 상동 | - |

| Dongbu Vietnam Steel | 2013.07.05 | Lot CN3.2A, CN3.2B, CN3.1C, Dinh Vu IndustrialZone Dong Hai 2 ward, Hai An districtDinh Vu- Cat Hai Economic Zone Hai Phong, Vietnam |

제선업 | 3,983 | 상동 | - |

| KG동부이앤씨㈜ | 2020.04.13 | 충청북도 음성군 삼성면 대금로 709 | 철골 및 관련 구조물 공사업 | 25,402 | 상동 | - |

※ 주요종속회사 여부

(1) 최근사업연도말 자산총액이 지배회사 별도재무제표 자산총액의 10%이상인 경우

(2) 최근사업연도말 자산총액이 750억 이상인 종속회사

(주1) 당기 중 추가로 지분을 취득하여 관계기업에서 종속기업으로 편입되었습니다.

(주2) 케이지스틸(주)가 종속기업으로 편입되며 KG스틸의 연결대상 종속기업인 동부제철 및 그 종속기업 또한 연결대상 종속기업으로 편입되었습니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

케이지스틸(주) | 당기 중 지분 추가 취득으로 관계기업에서 종속기업으로 편입 |

| KG동부제철(주) 및 그 종속기업 | 케이지스틸(주) 종속기업 편입에 따라 종속회사 편입 | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 명칭

당사의 명칭은 케이지이티에스 주식회사라 한다. 영문으로는 KG Eco Technology Services Co., Ltd.로 표기합니다. 영문 약어로는 KG ETS로 표기합니다.

3. 설립일자

당사는 1999년 10월 29일 프랑스의 세계적인 폐기물 처리기업 Veolia의 투자로 설립되었으며, 2010년 4월 ㈜KG가 Veolia와 Teris의 지분을 100% 인수하면서 KG그룹에 편입되었습니다. 또한, 당사는 2011년 12월 시화산업단지 집단에너지사업을 하고 있는 KG에너지㈜와의 합병을 완료하고 상호를 케이지이티에스 주식회사 (KG ETS)로 변경하였으며, 2015년 7월 자회사인 한국환경에너지(주)를 흡수합병 하였고, 2019년 5월 자회사인 케이지씨에스에너지(주)를 흡수합병하였습니다.

4. 본사의 주소, 전화번호 및 홈페이지 주소

주소 : 경기도 시흥시 소망공원로 5 (구 정왕동 1235-7 시화공단 1다 106호)

전화번호 : 031-488-1124

홈페이지 : http://www.kgets.co.kr

5. 중소기업 해당여부

당사는 보고서 제출일 현재 중소기업에 해당하지 않습니다.

6. 대한민국에 대리인이 있는 경우 여부

당사는 보고서 제출일 현재 해당사항이 없습니다.

7. 주요사업의 내용

당사는 폐기물 수집 및 처리, 산화동, 스팀, 바이오중유를 제조 판매하고 있으며, 기타의 상세한사항은 동 보고서의 'Ⅱ. 사업의 내용’을 참조하시기 바랍니다.

(1) 회사가 영위하고 있는 사업

| 목 적 사 업 | 비 고 |

| 1. 기초 화학물 제조 및 판매업 2. 폐기물 수집 및 처리업 3. 폐수, 하수 및 분뇨 수거 처리업 4. 금속 및 비금속 재생 재료 수거 처리업 5. 의약품, 의료용 화합물 및 생약 제제 제조 및 판매업 6. 무역업 7. 집단에너지 공급사업 8. 부동산 임대업 9. 유독물 판매 및 알선업 10. 고물 도.소매업 11. 금속 산화물 및 관련 제품 제조업 12. 상품 종합 도소매업 13. 태양력 발전업 14. 전기 판매업 15. 석유 및 석유대체연료 제조,보관 및 판매업 16. 위 사업에 관련 또는 부수되는 사업일체 |

- |

(2) 회사가 영위하고 있지 않는 사업

| 목 적 사 업 | 비 고 |

| 1. 공업용 염 제조업 2. 비계구조물 해체공사업 3. 석면해체 제거업 4. 바이오디젤 및 식용성유지 제조업 5. 바이오디젤 및 식용성유지 보관 유통 및 판매업 6. 바이오디젤 및 식용성유지 수,출입업 7. 바이오디젤 및 식용성유지 생산공정설계, 엔지니어링업 8. 바이오디젤 및 식용성유지 생산설비제작 및 설치업 9. 바이오디젤 원료 수입 및 유통판매업 10. 바이오디젤 원료 재배 및 판매업 11. 탈황석고 판매업 12. 정제연료유 생산 및 판매업 13.윤활기유, 윤활유, 연료류, 석유류, 화학류, 정제부산물가공처리 및 재활용업 14.위 13항에 대한 제조 ,판매 및 수출입업 15. 대체연료 제조생산업 및 판매업 16. 폐기물 재생처리업 17. 폐기물 최종(매립)처분업 18. 폐수수탁처리 및 재이용업 19. 건설폐기물 중간처리업 20. 유기성폐기물 신재생사업 21. 음식물쓰레기 재활용업 22. 사료 제조 및 판매업 23. 유기질 비료 제조 및 판매업 24. 금속광물 도소매업 25. 도시광산업 26. 통신판매업 27. 위 사업에 관련 또는 부수되는 사업일체 |

- |

8.공시서류작성기준일 현재 계열회사의 총수, 주요계열회사의 명칭 및 상장여부

(1) 기업집단명 : KG그룹

(2) 기업집단에 소속된 국내회사 (당사 포함 총 22개사)

(가) 국내 계열(출자) 회사

| 구분 | 회사명 | 주 업종 | 법인등록번호 | 비 고 |

| 상장 | KG케미칼㈜ | 비료, 화학제품 제조 판매업 | 124311-0008999 | |

| KG이티에스㈜ | 폐기물 처리 및 집단에너지업 | 110111-1799183 | ||

| KG동부제철㈜ | 철강 제조업 | 110111-0393308 | ||

| ㈜KG이니시스 | 전자지불결제 대행(PG) | 110111-1602667 | ||

| ㈜KG모빌리언스 | 휴대폰결제(PG) | 110111-1911050 | ||

| 비상장 | ㈜KG제로인 | 펀드정보서비스업 | 110111-1269540 | |

| 이데일리㈜ | 신문 및 온라인 광고업 | 110111-1853608 | ||

| ㈜이데일리씨앤비 | 유선, 위성 및 기타 방송업 | 110111-2810128 | ||

| ㈜KG에듀원 | 학원 및 교육서비스업 | 110111-1959183 | ||

| ㈜KFC코리아 | 치킨 전문 및 프랜차이즈업 | 110111-3139733 | ||

| ㈜KG써닝라이프 | 골프장 및 연수원 운영업 | 134511-0166296 | ||

| ㈜스룩 | 소프트웨어, 하드웨어 자문 및 개발공급업, 제작 및 판매업, 인터넷사이트 구축 및 개발업 |

131111-0446590 | ||

| KG에너켐㈜ | 무기안료, 염료, 유연제 및 기타 착색제 제조업 | 194311-0030550 | ||

| KG지엔에스㈜ | 항만 관리 및 항만하역 사업 | 165011-0043819 | ||

| KG동부이앤씨㈜ | 시설물 축조 관련 전문공사업 | 154511-0089030 | ||

| KG스틸㈜ | 기타 금융서비스업 | 110111-7104336 | ||

| ㈜KG | 컨설팅 및 경영자문업 | 135511-0207370 | ||

| ㈜스마트인슈 | 보험대리점업 | 131111-0475169 | ||

| KG아이씨티㈜ | 컴퓨터 시스템 통합 자문 및 구축 서비스업 | 110111-7622601 | ||

| 크라운에프앤비㈜ | 기타 금융서비스업 | 110111-7624748 | ||

| ㈜할리스에프앤비 | 커피 가공업 | 110111-3163675 | ||

| ㈜KG에프앤비 | 경영컨설팅업 | 131111-0476737 | ||

| 합계 | 22개사 | |||

※ 특수목적회사인 LB전문투자형사모부동산투자신탁9호는 미포함되어있습니다.

※ (주)이데일리인포는 2020.01.31부 이데일리㈜로부터 분할하여 신규 설립되었습니다.

※ ㈜KG올앳은 2020.02.27부 ㈜KG모빌리언스에 흡수합병되었습니다.

※ 동부인천스틸㈜는 2020.03.01부 ㈜KG동부제철에 흡수합병되었습니다.

※ 동부제철㈜는 2020.03.27부 상호를 KG동부제철㈜로 변경되었습니다.

※ 동부당진항만㈜는 2020.03.27부 상호를 KG지엔에스㈜로 변경되었습니다.

※ KG동부이앤씨㈜는 2020.04.07부 신규 설립되었습니다.

※ KG아이씨티㈜는 2020.09.14부 신규 설립되었습니다.

※ 크라운에프앤비㈜는 2020.09.16부 신규 설립되었습니다.

※ ㈜할리스에프앤비는 2020.10.30부 경영권 취득(93.05%)으로 계열사에 합류하였습니다.

※ ㈜이데일리인포는 2020.11.02부 ㈜KG제로인에 흡수합병되었습니다.

※ ㈜KG는 2021.01.27부 KG케미칼㈜에 흡수합병되었습니다.

(나) 해외 계열(출자) 회사

| 구분 | 회사명 | 참여 업종 | 비고 |

| 비상장 | KG Networks CIS LLC | 제조 접착제, 화약 및 불꽃 제품 제조업 | |

| Dongbu U.S.A Inc. | 도매 및 상품중개업 | ||

| Dongbu JAPAN Co., Ltd | 도매 및 상품중개업 | ||

| Dongbu Singapore Pte., Ltd | 도매 및 상품중개업 | ||

| Dongbu Thai Steel Co., Ltd | 철강재 제조 및 판매 | ||

| Dongbu India Private Limited | 도매 및 상품중개업 | ||

| Dongbu Vietnam Steel CO., Ltd | 제선업 | ||

| Dongbu ZSC | 철강재 제조 및 판매 | ||

| 합계 | 8개사 | ||

9. 신용평가에 관한 사항

당사는 보고서 제출일 현재 해당사항 없습니다.

10. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2013년 07월 24일 | - | - |

2. 회사의 연혁

본 보고서 제출 기준일 현재 당사 및 종속회사의 최근 5사업년도 연혁을 기재합니다.

2-1. 케이지이티에스(주)의 연혁

가. 회사의 본점소재지 및 그 변경

1. 본점 소재지 및 그 변경

| 일 자 | 내 용 |

| 1999.10.29 | 경기도 시흥시 소망공원로 5 (구주소 : 경기도 시흥시 정왕동 1235-7) |

2. 지점, 영업소, 사무소 등의 설치 또는 폐쇄

| 일 자 | 내 용 |

| 2012.03.27 | KG ETS 에너지 공장 지점 신고 |

| 2014.11.19 | KG ETS 정왕지점 지점 신고 |

| 2019.05.15 | KG ETS 바이오공장 지점 신고 |

나. 경영진의 중요한 변동에 관한 사항

| 연월 | 구분 | 직책명 |

성명 (생년월) |

담당업무 | 관계 | 비고 |

| 2021.03.25 | 신임 | 사내이사 (상근,등기) |

윤석찬 (66.03) |

사내이사 | 타인 | - |

| 2021.03.25 | 신임 | 사외이사 (비상근,등기) |

원영재 (80.01) |

사외이사 | 타인 | - |

| 2020.03.27 | 중임 | 대표이사 (상근,등기) |

엄기민 (65.04) |

경영 총괄 | 타인 | - |

| 2020.03.27 | 중임 | 사내이사 (상근,등기) |

곽재선 (59.01) |

사내이사 | 특수관계인 | - |

| 2020.03.27 | 중임 | 사내이사 (상근,등기) |

곽정현 (82.01) |

사내이사 | 특수관계인 | - |

| 2020.03.27 | 중임 | 상근감사 (상근,등기) |

박종관 (74.05) |

상근감사 | 타인 | - |

| 2020.03.27 | 중임 | 사외이사 (비상근,등기) |

백승엽 (62.07) |

사외이사 | 타인 | - |

| 2019.03.26 | 중임 | 대표이사 (상근,등기) |

엄기민 (65.04) |

경영 총괄 | 타인 | - |

| 2019.03.26 | 중임 | 사내이사 (상근,등기) |

곽정현 (82.01) |

사내이사 | 특수관계인 | - |

| 2019.03.26 | 신임 | 상근감사 (상근,등기) |

박종관 (74.05) |

상근감사 | 타인 | - |

| 2019.03.26 | 퇴임 | 상근감사 (상근,등기) |

이종현 (80.04) |

상근감사 | 타인 | - |

| 2018.03.27 | 중임 | 사내이사 (상근,등기) |

곽재선 (59.01) |

사내이사 | 특수관계인 | - |

| 2018.03.27 | 중임 | 사외이사 (비상근,등기) |

백승엽 (62.07) |

사외이사 | 타인 | - |

| 2018.03.27 | 퇴임 | 사외이사 (비상근,등기) |

변광호 (66.02) |

사외이사 | 타인 | - |

| 2018.03.27 | 사임 | 기타비상무이사 (등기) |

고규영 (1959.03) |

기타비상무이사 | 타인 | - |

| 2017.03.24 | 중임 | 대표이사 (상근,등기) |

엄기민 (65.04) |

경영 총괄 | 타인 | - |

| 2017.03.24 | 신임 | 기타비상무이사 (등기) |

고규영 (1959.03) |

기타비상무이사 | 타인 | - |

| 2017.03.24 | 신임 | 사내이사 (상근,등기) |

곽정현 (82.01) |

사내이사 | 특수관계인 | - |

| 2016.03.25 | 신임 | 대표이사 (상근,등기) |

엄기민 (65.04) |

경영 총괄 | 타인 | - |

| 2016.03.25 | 퇴임 | 대표이사 (상근,등기) |

김철수 (55.03) |

경영 총괄 | 타인 | - |

| 2016.03.25 | 중임 | 사내이사 (상근,등기) |

곽재선 (59.01) |

사내이사 | 특수관계인 | - |

| 2016.03.25 | 중임 | 사외이사 (비상근,등기) |

변광호 (66.02) |

사외이사 | 타인 | - |

| 2016.03.25 | 신임 | 사외이사 (비상근,등기) |

백승엽 (62.07) |

사외이사 | 타인 | - |

| 2016.03.25 | 중임 | 상근감사 (상근,등기) |

이종현 (80.04) |

상근감사 | 타인 | - |

| 2015.03.20 | 신임 | 사내이사 (상근, 등기) |

엄기민 (65.04) |

사내이사 | 타인 | - |

| 2015.03.20 | 중임 | 대표이사 (상근,등기) |

김철수 (55.03) |

경영 총괄 | 타인 | - |

다. 최대주주의 변동

회사의 최대주주인 ㈜케이지와 최상위지배기업인 KG케미칼의 합병결정에 따라회사의 최대주주는 2021년 1월 26일자로 KG케미칼로 변경되었습니다.

라. 상호변경

당사는 보고서 제출일 현재 해당사항 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 보고서 제출일 현재 해당사항 없습니다.

바. 회사가 합병등을 한 경우의 그 내용

당사는 2015년 7월 7일에 에너지사업을 영위하는 ㈜한국환경에너지와 합병하였고, 2019년 5월 24일 케이지씨에스에너지(주)를 합병하였으며, 그 주요 내용은 다음과 같습니다.

1. 합병의 시기 및 목적

(1) (주)한국환경에너지

■ 합병 진행일정

| 구 분 | 일 자 |

| 합병계약체결일 | 2015년 5월 1일 |

| 합병계약승인을 위한 주주총회 갈음 이사회결의일 | 2015년 6월 1일 |

| 합병기일 | 2015년 7월 4일 |

| 합병등기일 | 2015년 7월 7일 |

(2) 케이지씨에스에너지(주)

■ 합병 진행일정

| 구 분 | 일 자 |

| 합병계약체결일 | 2019년 3월 11일 |

| 합병계약승인을 위한 주주총회 갈음 이사회결의일 | 2019년 4월 10일 |

| 합병기일 | 2019년 5월 14일 |

| 합병등기일 | 2019년 5월 24일 |

■ 합병 목적

(1) (주)한국환경에너지

합병법인인 케이지이티에스 주식회사는 피합병법인인 한국환경에너지 주식회사를 흡수 합병하며, 이로 인한 비용의 절감과 배관등의 시설 관리를 강화하고 경영의 효율성을 증대하여 향후 지속적인 시너지 창출 및 성장을 달성하고자 합니다.

- 에너지사업과 관련한 폐열 관리 및 배관시설 등 경영자원의 통합으로 비용절감

- 합병을 통해 신속한 경영판단, 시너지 창출을 통해 사업의 효율성을 증대하는 효과 기대

(2) 케이지씨에스에너지

피합병법인 케이지씨에스에너지 주식회사를 흡수합병하여, 바이오중유 시장 확대에 대비한 경영자원 통합으로 신속한 의사결정, 비용절감 등 경쟁력 강화 및 경영 효율성 증대를 목적으로 합병하였습니다.

2. 합병대상회사 및 합병의 방법

(1) (주)한국환경에너지

- 합병대상회사 : ㈜한국환경에너지

(경기도 시흥시 옥구천동로 46, 2바-101 / 대표이사: 김재수)

- 합병의 방법 : 흡수합병

- 합병 비율 : ㈜한국환경에너지 주식 1주당 KG이티에스㈜ 주식 0.8974226주 합병조건(합병비율, 합병교부금 등)

(2) 케이지씨에스에너지(주)

- 합병대상회사 : 케이지씨에스에너지(주)

(경상남도 밀양시 초동면 초동농공단지길 59 / 대표이사 : 엄기민)

- 합병의 방법 : 소규모 무증자 합병

- 합병 비율 : 1 : 0 무증자합병으로 합병에 따른 주식을 발행하지 않았습니다.

3. 합병시 발행한 주식의 종류 및 수량

- 해당사항 없음

4. 합병후 최초 결산확정일

(1) (주)한국환경에너지 : 2015년 9월 30일

(2) 케이지씨에스에너지 : 2019년 6월 30일

6. 합병전 양법인의 직전 3개년 및 합병후 법인의 최초 결산 요약재무제표

(1) (주)한국환경에너지

(단위 : 백만원)

| 항목 | 합병후 법인 (2015.09.30기준) |

직전 1년 (2014) |

직전 2년 (2013) |

직전 3년 (2012) |

|||

| KGETS | 한국환경에너지 | KGETS | 한국환경에너지 | KGETS | 한국환경에너지 | ||

| 총자산 | 160,038 | 166,657 | 6,109 | 170,188 | 6,545 | 165,110 | 7,367 |

| 자본금 | 20,052 | 20,052 | 200 | 20,052 | 200 | 18,024 | 200 |

| 자본총계 | 124,556 | 118,905 | 1,530 | 106,219 | 1,660 | 77,985 | 1,900 |

| 부채총계 | 35,481 | 47,752 | 4,579 | 63,970 | 4,884 | 87,125 | 5,467 |

| 매출액 | 68,528 | 105,683 | 4,466 | 100,810 | 3,452 | 93,990 | 2,305 |

| 영업이익 | 10,033 | 21,202 | 48 | 18,719 | (86) | 15,755 | (186) |

| 법인세비용차감전 계속사업이익 |

9,880 | 20,800 | (131) | 16,406 | (240) | 12,747 | (329) |

| 당기순이익 | 7,743 | 16,233 | (131) | 13,086 | (240) | 10,098 | (329) |

(2) 케이지씨에스에너지(주)

(단위 : 백만원)

| 항목 | 합병후 법인 (2019.06.30기준) |

직전 1년 (2018) |

직전 2년 (2017) |

직전 3년 (2016) |

|||

| KGETS | 씨에스에너지 | KGETS | 씨에스에너지 | KGETS | 씨에스에너지 | ||

| 총자산 | 265,718 | 219,715 | 13,060 | 206,240 | 12,851 | 194,931 | 13,563 |

| 자본금 | 20,052 | 20,052 | 2,000 | 20,052 | 2,000 | 20,052 | 2,000 |

| 자본총계 | 156,725 | 152,426 | (1,630) | 147,133 | 2,274 | 138,409 | 2,803 |

| 부채총계 | 108,993 | 67,289 | 14,690 | 59,107 | 10,577 | 56,522 | 10,760 |

| 매출액 | 76,264 | 110,909 | 31,960 | 108,801 | 30,973 | 95,363 | 21,555 |

| 영업이익 | 9,016 | 15,779 | (3,131) | 138,381 | (382) | 11,409 | 392 |

| 법인세비용차감전 계속사업이익 |

14,415 | 16,498 | (4,395) | 14,798 | (528) | 6,109 | 262 |

| 당기순이익 | 11,080 | 13,593 | (4,163) | 11,723 | (528) | 4,931 | 236 |

*피합병법인은 2018년 6월 당사의 종속기업으로 편입되었으며, 직전사업년도에 해당하는 재무제표는 개별재무제표를 기준으로 작성하였습니다.

사. 회사가 업종 또는 주된 사업의 변화

당사는 보고서 제출일 현재 해당사항 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일 자 | 내용 |

| 2013. 03 | 대표이사 변경(이정섭 → 김철수) |

| 2013. 07 | 코스닥 시장 상장 |

| 2013. 09 | 황산동 공장 생산시설 신축 |

| 2014. 03 | 산화동 공장 생산시설 신축 |

| 2014. 12 | 케이지 이티에스 주식회사 정왕지점 설치 |

| 2015. 07 | 한국환경에너지㈜ 흡수 합병 |

| 2015. 10 | PC보일러 2기 인수 |

| 2015. 11 | ㈜KG써닝라이프 우선주 취득 |

| 2016. 03 | 대표이사 변경(김철수 → 엄기민) |

| 2016. 07 | 안산도시개발(주) 열 거래 계약 |

| 2016. 12 | 주원전주(주) 폐기물 공급 처리 계약 |

| 2017. 03 | 대만 큐그린 및 중국 강남동업 동제품 수입 계약 |

| 2017. 07 | 산화텅스텐 설비투자 |

| 2018. 03 | 중국 강남동업 산화동 생산 기술이전 MOU 체결 |

| 2018. 07 | 타법인(CS에너지)주식 취득 |

| 2019. 03 | 중국 강남신재(구 강남동업) 산화동 생산 기술이전 본계약 체결 |

| 2019. 05 | 자회사(KG씨에스에너지) 흡수합병 |

| 2019. 05 | 타법인 케이지스틸(주) 법인출자 결정 |

| 2019. 06 | 그린센터 폐기물 소각 열 활용 발전 및 열연계 사업입찰 우선협상 대상 선정 |

| 2019. 08 | 타법인(KG스틸) 신주 취득 결정 |

| 2019. 11 | 그린센터 폐기물 소각 열 활용 발전 및 열연계 사업입찰 본계약 체결 |

| 2020.12 | 시흥 소각열 발전소 개소에 따른 발전개시 |

| 2020.12 | 거북섬 웨이브 파크 열(스팀) 공급 |

2-2. 주요종속회사의 연혁

| 회사의 명칭 | 주요사업의내용 | 회사의 연혁 |

| KG스틸(주) | 지주회사 및 경영컨설팅 서비스업 | 2019.05 법인설립 |

| 케이지동부제철 |

철강재 및 비철금속 제조 및 판매 |

2015. 10 채권은행등의 관리절차(워크아웃) 개시 2020. 03 동부인천스틸(주) 흡수합병 |

3. 자본금 변동사항

증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 1999년 10월 29일 | 유상증자(제3자배정) | 보통주 | 5,000 | 10,000 | 10,000 | 설립(증가) |

| 2000년 09월 01일 | 유상증자(제3자배정) | 보통주 | 1,195,000 | 10,000 | 10,000 | (증가) |

| 2011년 12월 30일 | - | 보통주 | 602,376 | 10,000 | 10,000 | 합병(증가) |

| 2012년 09월 04일 | - | 보통주 | 34,245,144 | 500 | - | 액면분할(증가) |

| 2013년 03월 20일 | - | 보통주 | 4,103,720 | 500 | - | 자사주소각(감소) |

| 2013년 07월 19일 | 유상증자(일반공모) | 보통주 | 4,056,200 | 500 | 3,800 | 코스닥시장상장시 증자(증가) |

※ 당사는 본 보고서 제출기준일 현재 미상환 전환사채, 미상환 신주인수권부사채, 미상환 전환형 조건부자본증권 등의 발행 사항이 없어 기재를 생략합니다.

4. 주식의 총수 등

1. 주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 40,103,720 | - | 40,103,720 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 4,103,720 | - | 4,103,720 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 4,103,720 | - | 4,103,720 | 주1) | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 36,000,000 | - | 36,000,000 | - | |

| Ⅴ. 자기주식수 | 1,433,682 | - | 1,433,682 | 주2) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 34,566,318 | - | 34,566,318 | - | |

주1) 회사는 2013년 3월 22일자로 코스닥 시장 상장을 위해 자기주식 4,103,720주를 이익소각 하였습니다.

주2) 회사는 2014년 11월 07일부터 2014년 11월 27일까지 자기주식 300,000주를 장내 취득하였으며, 2015년 07월 10일 98,418주, 2016년 07월 20일 67,000주를 직원상여금으로 지급하였습니다. 또한 2018년 8월 10일부터 2018년 9월 10일까지 자기주식 800,000주를 장내 취득하였고 추가하여 2020년 3월 31일부터 2020년 6월 24일까지 자기주식 약 499,100주를 장내 취득하였습니다.

2. 자기주식 취득 및 처분 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 934,582 | 499,100 | - | - | 1,433,682 | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 934,582 | 499,100 | - | - | 1,433,682 | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 934,582 | 499,100 | - | - | 1,433,682 | - | ||

| - | - | - | - | - | - | - | |||

회사는 2020년 3월 31일부터 2020년 6월 24일까지 자기주식 약 499,100주를 장내 취득하였습니다.

3. 다양한 종류의 주식

당사는 보고서 제출일 현재 보통주 외의 주식을 발행한 사실이 없습니다.

5. 의결권 현황

당사 보통주 발행주식총수는 36,000,000주이며 정관상 발행할 주식 총수(100,000,000주)의 36.0%에 해당됩니다. 보통주 외에 우선주의 발행 내역은 없습니다. 이 중 회사가 보유하고 있는 보통주 자기주식 1,433,682주는 의결권이 없으며, 기타 법률에 의하여 의결권 행사가 제한된 주식은 없습니다. 따라서 의결권 행사 가능 주식수는 34,566,318주입니다

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 36,000,000 | - |

| - | - | - | |

| 의결권없는 주식수(B) | 보통주 | 1,433,682 | 상법 제 369조 제2항 자기주식 |

| - | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | - | - | - |

| - | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

- | - | - |

| - | - | - | |

| 의결권이 부활된 주식수(E) | - | - | - |

| - | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 34,566,318 | - |

| - | - | - |

6. 배당에 관한 사항 등

1. 배당에 관한 사항

당사는 주주이익 극대화를 전제로 하여 회사이익의 일정부분을 주주에게 환원하는 주요 수단으로 배당 등을 실시하고 있습니다. 현금배당 등의 규모는 향후 회사의 지속적인 성장을 위한 투자와 경영실적 및 Cash flow 상황 등을 감안하여 전략적으로 결정하고 있습니다.

2. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제22기 | 제21기 | 제20기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | 26,670 | 97,780 | 11,266 | |

| (별도)당기순이익(백만원) | -58,436 | - | 13,593 | |

| (연결)주당순이익(원) | 2,065 | 2,789 | 317 | |

| 현금배당금총액(백만원) | 3,802 | 3,857 | 3,507 | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | 14.26 | 3.94 | 31.12 | |

| 현금배당수익률(%) | 보통주 | 1.75 | 3.29 | 3 |

| - | - | - | - | |

| 주식배당수익률(%) | 보통주 | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | 보통주 | 110 | 110 | 100 |

| - | - | - | - | |

| 주당 주식배당(주) | 보통주 | - | - | - |

| - | - | - | - | |

7. 정관에 관한 사항

당사는 2020년 3월 27일에 개최한 제21기 정기주주총회에서 정관이 최신 개정되었으며, 공시대상기간(2018년~2020년) 중 정관 변경 이력은 다음과 같습니다.

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 27일 | 제21기 정기주주총회 |

제14조(주주명부의 폐쇄 및 기일) 제8조(주식의 종류) 제9조의 2(이익배당, 의결권 배제 및 주식의 상환에 관한 종류주식) |

-개정상법 적용 -시장환경 등 다양한 사항에 대비하기 위함 -우선주 발행에 대한 세부사항 신설 |

| 2019년 03월 26일 | 제20기 정기주주총회 |

제2조(목적) 제9조(주권의 종류)-삭제 제9조의 2(주식등의 전자등록) 제12조(명의개서대리인) 제13조(주주등의 주소,성명 및 인감 또는 서명 등 신고)-삭제 제17조(사채발행에 관한 준용규정) 제31조(이사의 선임) 제44조의 2(외부감사인의 선임) 제50조(시행일) |

-사업목적 추가 -전자등록의무화에 따라 삭제 및 신설 -전자등록의무화에 따라 삭제 및 신설 -전자등록의무화에 따라 삭제 및 신설 -전자등록의무화에 따라 삭제 및 신설 -오류기제 정정 및 문구정비 -근거 신설 -외감법에 따른 개정내용 반영 -정관개정에 따라 부칙상 시행일자 변경 |

| 2018년 03월 27일 | 제19기 정기주주총회 |

제2조(목적) 제10조의 3(주식매수선택권) 제11조(주식의 소각) 제13조의 2(주주명부) 제45조(이익배당) 제49조(시행일) |

-사업목적 추가 -주식매수선택권 부여 기준 강화 등 -소각절차 완화 -기업경영의 IT화 제고 -신속한 의사결정을 위해 이사회에서 결정 -정관개정에 따라 부칙상 시행일자 변경 |

※ 보고서 제출일 이후 개최 예정인 제22기 정기주주총회 안건 중 정관 변경의 건이 포함되어 있습니다. 자세한 사항은 2021.03.10 주주총회소집공고를 참고하시기 바랍니다.

II. 사업의 내용

1. 사업의 개요

회사는 사업의 성격에 따라 2개 부문(에너지, 철강 및 항만업)으로 구분하였으며 사업부문별 현황을 요약하면 아래와 같습니다

가. 사업부문별 현황

| 사업부문 | 회사명칭 | 주요재화 및 용역 | 주요고객 |

| 에너지 | KGETS(주) | 증기,전기 산화동,탄산동 산업폐기물 소각 바이오중유 |

산업단지,한국전력 국내외 주요 PCB업체 산업폐기물 업체 발전소 |

| 철강 및 항만 | 케이지스틸(주) 외 종속기업 |

철강제품 제조 및 판매 항만시설운영 |

국내외 주요기업 |

나. 사업부문별 요약 매출현황

| (단위 : 백만원) |

| 부문 | 2020년 | 2019년 | 2018년 | |||

| 매출액 | 영업이익 | 매출액 | 영업이익 | 매출액 | 영업이익 | |

| 에너지부문 | 153,867 | 19,058 | 160,879 | 15,880 | 123,740 | 13,643 |

| 철강 및 항만 부문 | 2,098,691 | 85,470 | 1,688,471 | 20,463 | 1,750,904 | -4,959 |

[에너지부문]

(용어 정리)

| 용어 | 설명 |

| CDM | 청정개발사업으로서 전 세계에서 심화되고 있는 지구온난화 현상을 완화시키기 위해 선진국과 개발도상국이 공동으로 추진하고 있는 온실가스감축사업을 말한다. |

| LME (London Metal Exchange) | 런던금속거래소를 말하며, 런던에 있는 비철금속거래소이며, 세계의 비철금속거래의 중심이다. 현재는 동, 아연, 주석, 납, 알루미늄, 니켈 등 7품목이 거래되고 있다. |

| P-C 보일러 | 페트로코크스(원유정제과정에서 증류를 거친 후 남은 잔사유를 고온 열분해해 LPG, 나프타, 등유, 경유를 만들고 남은 부산물을 곱게 빻아 가루로 만든 연료)라는 원료를 사용하여 스팀만 생산할 수 있는 보일러 |

| PCB (Printed Circuit Board)기판 | 인쇄회로 기판으로 칩이나 기타 다른 전자부품들이 설치되어 있는 얇은 판이다. 이 보드는 강화 섬유유리, 플라스틱으로 만들어지며, 스마트폰, 컴퓨터 등 모든 전자제품에 사용되고, 산화동은 이러한 구리회로를 형성하는 원료로 사용된다. |

| 고반응 소석회 | 소각시 발생되는 유해가스(산성)를 제거하기 위해 사용하는 물질로 이 때 반응성을 높이기 위해 다공성 물질로 가공된 약품이다. |

| 동스크랩 | PCB기판를 제조하는 공정 중 원판을 지정된 사이즈로 재단하는 과정에서 발생하는 폐기물을 말한다. |

| 백연방지설비 | 굴뚝에서 발생되는 흰연기를 제거하는 설비를 말한다. |

| 벙커C유 | C중유라고도 한다. 중유는 원유를 분별증류하여 가솔린·석유·경유 등을 뺀 잔유와 중질경유를 섞어서 만든 것인데, 이를 용도에 따라 A중유·B중유·C중유로 나눈다. 이중 C중유는 원유의 잔유를 주성분으로 하며, 대형 보일러, 대형저속 디젤 기관 등의 연료로서 예열보온설비가 갖추어진 연소장치에 쓰인다. |

| 보조보일러 | 벙커 C유 및 LPG를 이용하여 스팀만 생산할 수 있는 보일러 |

| 산화동(고순도 산화동) | 보통 흑갈색을 띄며 산에 잘녹는 특성이 있으며 PCB 제조공정에서 구리 원료로 사용된다. KG ETS의 고순도 산화동은 특히 불순물(염소 등)의 함량이 낮고 용해성이 좋으며 흐름성이 뛰어나 PCB 제조 현장의 적용에 유리한 장점을 보유하고 있으며, 스마트폰, 컴퓨터 등 모든 전자제품에 사용되고 있다. |

| 아산화동 | 적갈색을 띄는 구리화합물이며 선박등 도료용 원료로 사용된다. |

| 알카리 폐액 | 염화동 폐액과 마찬가지로 가성소다, 소다회용액과 반응시켜 나오는 구리를 가공하여 산화동을 만들 때 사용하는 원료로서 암모니아 알칼리성액으로 에칭하여 나오되는 부산물을 말한다 |

| 염화동 폐액 | 가성소다, 탄산나트륨액과 반응시켜 나오는 구리를 가공하여 산화동을 만들 때 사용하는 원료로서 염산이 함유된 에칭액에 의해 나오게 되는 부산물을 말한다. |

| 유량계 | 유량을 측정하는 계측기기를 말한다. 수용가의 요금정산시 사용되는 계측기기가 수용가에 각각 설치되어 있다. |

| 인버터 | 전기를 절감하는 설비로서 팬이나 펌프의 최대 출력에서 운전에 맞도록 압력이나 유량에 맞추어 모터의 회전수를 줄임으로서 전기를 절감하는 설비를 말한다. |

| 일반폐기물 | 산업현장에서 발생되는 비닐, 목재, 섬유, 종이등 특정 유해물질이 포함되지 않은 산업폐기물을 말한다. |

| 지정폐기물 | 사업장폐기물 중 폐유ㆍ폐산 등 주변환경을 오염시킬 수 있거나 의료폐기물 등 인체에 위해를 줄 수 있는 해로운 물질로서 대통령령으로 정하는 폐기물을 말한다. |

| 집단에너지사업 | 단일에너지원으로 전기와 증기를 동시에 공급하는 사업을 말한다. |

| 축열조 | 주말 혹은 수용가 부하가 급격하게 감소하는 경우 남는 열을 일시적으로 물과 일정비율로 혼합하여 온수로 만들어 보일러 급수로 재사용하도록 하는 설비를 말한다. |

| 탄산동 | 청록색의 구리화합물이며 염기성탄산동이라고도 불리운다. 안료, 목재 방부제등으로 사용된다. |

| 탈질설비 | 보일러 혹은 소각로에서 고체연료 혹은 소각물을 이용해 열을 발생시 발생되는 질소산화물을 제거하는 설비를 말한다. |

| 탈황설비 | 벙커C유와 같은 황이 함유된 연료를 이용하여 열을 발생시 발생되는 황산화물을 제거하는 설비를 말한다. |

| 폐열 | 열은 저장할 수 없는 특성에 따라 생산과정에서 소비하고 남는 여열이 발생하며, 또는 생산공정상 부가적으로 열이 발생하는 경우가 있어 이를 폐열이라 부른다. KG ETS(주)의 경우 소각처리시 발생되는 열을 이용하여 스팀으로 만들어 판매, 사용하고 있다. 예전에는 스팀사업에 대한 인지가 적어 그냥 대기로 방출하였으나, 현재는 설치된 배관을 통해 인근 산업체에 공급하여 에너지를 재활용하고 있다. |

| 텅스텐 | 무겁고 단단하며, 금속 원소 중에서 녹는점이 가장 높고 증기압은 가장 낮기 때문에 백열등 필라멘트와 각종 전기·전자 부품 재료로 사용되어 왔으며, 합금과 탄화물은 절삭공구, 무기 등에 널리 사용된다. |

|

바이오중유 |

동식물성 유지, 지방산 메틸에스테르, 지방산 에틸에스테르 및 그 부산물을 원료로 사용하여 제조한 연료를 말한다 |

|

RPS(Renewable Portfolio Standard) |

일정규모(500MW) 이상의 발전설비(신재생에너지 설비는 제외)를 보유한 발전사업자(공급의무자)에게 총발전량의 일정비율 이상을 신재생에너지를 이용하여 공급토록 의무화한 제도 |

|

REC(Renewable Energy Certificate) |

공급인증서 발급대상 설비에서 공급되는 전력량에 가중치를 곱하여 MWh 단위를 기준으로 발급하며 발전사업자가 신재생에너지 설비를 이용하여 전기를 생산, 공급하였음을 증명하는 인증서로 공급의무자는 공급의무량에 대해 신재생에너지 공급인증서를 구매하여 충당할 수 있음. |

|

CPO(Crude Palm Oil) |

팜나무 열매를 순수 압착 방식을 통해 추출하는 식물성 유지 |

|

RBD Palm Oil |

CPO(Crude Palm Oil)를 탈색, 탈취, 정제한 유지 |

|

PAO (Palm Acid Oil) |

팜지방산 유지 |

|

Bio-Pitch |

팜오일등, 바이오디젤의 정제후 부산물 유지 |

|

CNSL(Cashew Nut Shell Liquid) |

캐슈넛 껍질로 기름을 짠 식물성 유지 |

|

황산화물 (SOX) |

황의 산소화물을 통틀어 이르는 말. 석유나 석탄등이 연소할 때에 생기는 이산화 황이나 삼산화 황으로, 대기 오염이나 산성비의 원인이 되며, 호흡 기관 질환을 일으킨다. |

|

질소산화물 (NOX) |

질소와 산소의 화합물로, 연소과정에서 공기 중의 질소가 고온에서 산화돼 발생한다. 공해문제로 중요한 것은 일산화질소, 이산화질소이다. 질소산화물은 교통량과 일광에 따라 크게 영향을 받으며 산성비의 원인이 될 뿐아니라 눈과 호흡기를 자극하여 식물을 고사 시키는 등 주요 대기오염물질로 규제되고 있다. |

|

미세먼지 (Particulate Matter) |

대기중에 떠다니거나 내려오는 입자크기가 매우 작은 입자상 물질을 말하는데, 눈에 보이지 않을 만큼 매우 작기 때문데 호흡기를 거쳐 폐 등에 침투하거나 혈관을 따라 체내로 이동하여 들어감으로써 건강에 나쁜 영향을 미칠 수도 있다. |

|

신에너지 및 재생에너지 개발, 이용, 보급 촉진법 |

신에너지 및 재생에너지의 기술개발 및 이용, 보급 촉진과 신에너지 및 재생에너지 산업의 활성화를 통하여 에너지원을 다양화하고, 에너지의 안정적인 공급, 에너지 구조의 환경친화적 전환 및 온실가스 배출의 감소를 추진함으로써 환경의 보전, 국가경제의 건전하고 지속적인 발전 및 국민복지의 증진에 이바지함을 목적으로 한다. [산업통상자원부, 법률 제14670호] |

|

신재생에너지 공급의무화제도 및 연료 혼합의무화제도 관리 운영지침 |

신에너지 및 재생에너지 개발, 이용, 보급 촉진법 제12조의5등에 의한 신재생에너지 공급의무화제도 및 법 제23조의2 등에 의한 신재생에너지 연료 혼합의무화제도를 효율적으로 운영하기 위하여 필요한 세부사항을 규정함을 목적으로 한다. [산업통상자원부 고시 제2018-130호] |

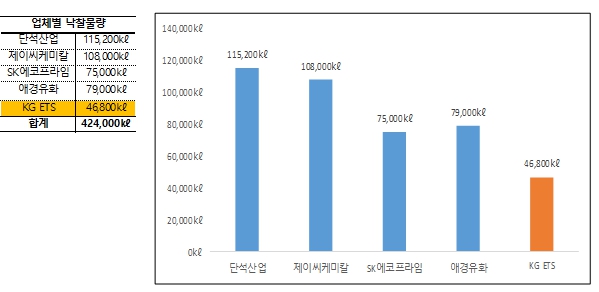

당사의 사업구조는 환경사업, 신소재사업, 집단에너지사업, 바이오사업으로 구성되어 있습니다.

(조직도)

|

|

케이지이티에스 조직도 |

가. 산업의 특성

(1) 집단에너지사업 부문

우리나라 집단에너지사업은 1969년 정부의 석유화학산업 육성정책에 의거 최초 울산 미포 국가 산업단지 내에 열병합발전설비를 도입함으로 시작되었으며, 집단에너지사업의 장점인 에너지 절감과 대기환경 개선효과는 정부의 에너지 절약과 환경개선 정책과 맞물려서 산업단지 뿐만 아니라 대단위 공동주택분야까지 사업을 확장하게 되었습니다.

(2) 환경사업 부문

환경산업은 환경서비스, 환경자원, 환경시설 사업을 의미하는 명칭으로 의미를 보다 한정할 경우 산업활동과 일상생활과 결부된 환경에서 발생한 폐기물의 처리 및 자원 재활용업 등이 환경 산업 내의 주요 사업으로 정의될 수 있습니다.

대한민국의 환경산업은 수요가 지속적으로 존재하고 있으며 외생적으로는 정부의 정책적인 지원 및 규제가 산업 성장에 대한 동력을 제공함에 따른 것입니다. 특히 향후에도 "녹색성장”과 관련한 정부의 정책 기조는 변함없이 지속될 것으로 예상됨에 따라 환경산업은 관련 시장의 성숙기 진입여부와 무관하게 현 수준 이상의 성장율을 기록할 것으로 전망합니다.

(3) 신소재사업 부문

산화동판매는 2~3월부터 코로나19 유행이 중국과 한국을 뛰어 넘어 전세계적으로 번지면서 지난 5월까지 판매 수요가 감소되었다가 6월부터 다시 스마트폰 신규모델 및 시장 경기 회복 기대감 등으로 산화동 판매가 증대 추세로 전환되었습니다. 더욱이 어려운 코로나19 경기에도 불구하고 국내의 반도체 수요는 이어지므로 반도체 도금 사업분야를 영위하는 PCB업체에 가장 많이 산화동이 납품되고 있는 KGETS는 타 제조사에 비해 산화동 판매량이 줄지 않고 오히려 6월부터는 판매 실적이 크게 급증하고 있는 추세입니다. 또한, LME 구리시세도 지난 3~5월 $5,500/톤 이하의 저점을 지나서 계속적으로 상승하여 21년 2월말 기준 $9,000/톤을 넘어갈 정도로 가파르게 상승하므로 판가 개선에 따른 신소재사업부의 실적도 함께 개선되고 있는 상황입니다.

(4) 바이오사업 부문

바이오사업부는 2015년 12월 경상남도 밀양 초동농공단지내 발전용 바이오중유 시설 착공을 시작으로, 신재생에너지 분야로 사업영역을 확장하였습니다. 2016년 05월 밀양공장을 완공하여, 2016년 06월 발전용 바이오중유 시범보급사업 생산업자로 지정되었으며, 2020년 4월 울산케이지케미칼 부지에 연간 60,000kl 생산가능한 시설을 증설하여 시 가동중에 있습니다. 현재 고형불순물 제거설비, 혼합설비, 정제설비 및 저장설비를 통해 연간 21만kl의 바이오중유 생산능력을 갖추고 있으며 타사와 차별되는 탈산, 탈검, 탈수기술과 특허로 등록된 기상 및 액상 이중순환형 바이오중유 제조기술을 통해 공정비용과 공정시간을 감축시키며 제조원가를 낮추고 환경을 보호하고 있습니다.

나. 산업의 성장성

(1) 집단에너지사업 부문

시화산업단지 내 화학단지 및 염색단지 사업처를 통한 꾸준한 증기공급 이외에 재생에너지를 비롯한 다양한 에너지원과의 접목 및 연계가 가능하고 각종 폐열등을 활용한 지역형 에너지 사업에 대응할 수 있는바 집단에너지사업에 대한 손익구조를 변경하려는 전사적인 노력으로 사업의 수익 성장성은 지속적으로 성장할 것입니다.

(2) 환경사업 부문

환경부의 폐기물배출입체계를 시스템을 통해 관리하고 있으며, 전문기술과 투자 여력을 갖추지 못한 처리업체들의 감소로, 본사업의 경쟁력은 늘어날 것으로 예상합니다. 또한, 국내 유일의 유해성이 높은 폐시약류를 처리하는 등 지정폐기물을 처리할 수 있는 기술력에 대해서는 이미 수년 전부터 인정받고 있어 고단가의 산업폐기물의 발생 및 처리가 지속적으로 증가할 것으로 예상하고 있습니다.

(3) 신소재사업 부문

당사는 수년간의 연구개발을 통해 고순도산화동 특허기술을 보유하고 있으며, 고급 구리 도금을 원하는 반도체 사업분야 등 국내외 주요 PCB업체들에게서 품질 높은 고순도 산화동의 수요는 늘어나고 있으나 최근 코로나19의 영향과 기존 모바일 사업분야의 수요 불확실성 등은 여전히 위험 요소이므로 당사는 산화동의 고급화를 통해서 국내 판매 루트만 성장 시키는 것이 아니라 고순도 산화동을 원하는 해외 신규거래처 발굴을 통해서 수출의 판매 비중도 좀 더 확대하여 급변하는 정세에 대처하고 있으며, 그라비아 인쇄처럼 신규 적용분야로 확대하는 영업 방향을 가지고 운영하고 있습니다.

(4) 바이오사업 부문

바이오중유란, 기존 벙커-C 대체연료로써 석유류가 아닌 캐슈넛오일, 팜오일 그 외 동,식물성유지로 혼합 및 제조한 친환경연료를 뜻합니다. 2012년 신재생에너지 의무공급화제도(RPS제도) 시행에 따라, 공급의무자인 발전사의 거시적인 도입을 추진하기 위하여 바이오중유를 신재생에너지로 정의하고 2014년 1월 산업통상자원부에서 보급추진에 관한 고시가 제정되었습니다. 발전연료는 계속하여 친환경연료로 변화하고 있습니다.

다. 경기변동의 특성

(1) 집단에너지사업 부문

집단에너지사업은 열원설비 및 수송망의 건설 등으로 초기 대규모 투자가 요구되는 사업으로 장기적 열요금 정책에 있어서 다양한 형태의 에너지를 활용하므로 관련한 개별 에너지 정책이나 가격의 영향을 받게 되어 타 에너지시장에 대한 의존성이 강하며, 천연가스(도시가스)와 같은 중간투입 에너지의 가격은 냉난방열이나 전력과 같은 최종 에너지의 가격결정에 중요한 역할을 하고 있습니다.

(2) 환경사업 부문

폐기물 발생량은 인구변화, 산업발달 및 산업구조 변화, 소비패턴의 변화 등에 따라 증가 또는 감소하여 왔으며, 특히 경기활성화 정도에 따른 발생량의 증감이 심합니다. 그리고 폐기물의 성상은 각종 산업의 확대 또는 축소에 따라 변화되어 왔습니다. 경제성장과 함께 제품의 라이프 사이클 단축으로 폐기물 발생량이 꾸준히 증가한 가운데, 재활용 가능한 전자제품 관련 장비 폐기물의 비중이 확대되었을 것으로 추정됩니다. 실제 지정 및 지정외폐기물은 산업활동으로부터 발생하는 부산물로서 전체 산업활동과 밀접한 관련이 있으며 그 발생량이 경기변동과 성상의 다양화가 비슷한 움직임을 보이고 있습니다.

(3) 신소재사업 부문

도금용 산화동은 반도체 및 모바일 산업 PCB시장의 성장과 함께 했으며, 최근 균일한 도금기술과 고품질의 회로기판의 필요성이 커짐에 따라, 고순도 산화동의 비중이 확대되고 있습니다. 2020년 5월까지는 코로나19영향으로 최근 PCB시장에는 모바일 산업 분야의 도금 수요가 급감한 부분이 큰 특성으로 나타나고 있으며, 금번 팬데믹 대유행이 얼마나 지속될 지가 향후 스마트폰 및 전장PCB 생산과 맞물려 동도금에 사용되는 산화동의 수요와도 일부 연결이 되는 부문입니다.

(4) 바이오사업 부문

바이오중유는 주로 전력 소요량이 증가하는 여름철 및 겨울철에 사용량이 증가하지만, 계절과 상관없이 매년 지속적인 사용량을 유지하는 편입니다.

라. 계절성

(1) 집단에너지사업 부문

-. 염색단지

염색사업의 경우 염색 후처리 가공방식 외 원단의 계절적 특성과 의류 신상품 변동시점에 있어 사업자별 증기 수요에 차이를 보이고, 겨울에는 난방 및 온수 사용이 더해져 사용량 변동의 원인으로 작용하고 있습니다.

-. 화학단지

화학단지 사업처의 경우 원료에 대한 온도반응 및 의약품 제조, 도금조 온도반응 등의 다양한 열사용이 이뤄지며, 염색단지와 마찬가지로 난방 및 온수사용으로 인한 계절적 변동요인은 동일합니다.

(2) 환경사업 부문

폐기물은 동절기의 건설활동 감소와 휴가철의 사업체 배출량 감소의 변동 요인이 있습니다. 1~2월이 동절기 비수기에 해당하고, 8월의 휴가철외에는 정기보수로 인한 소각량 감소 요인이 있습니다.

(3) 신소재사업 부문

PCB시장이 모바일 및 전장, 반도체분야 FPCB로 이동되면서 계절적 비수기는 많이 없어진 상태입니다. 보통 1사분기는 삼성 등 신규 스마트폰 신제품의 영향으로 좀 더 성수기이지만, 빠른 모델 변화와 KGETS는 반도체 도금을 영위하는 거래처가 다수 포함되어 있는 이유로 비교적 계절적 요소 없이 안정적인 판매가 이루어지고 있다고 판단됩니다.

(4) 바이오사업 부문

여름철 원재료 수급시 주요 수급 제품인 팜부산물 계열들은 융해작업이 필요하지 않으나, 겨울철 원료의 특성상 저온에서 고체화로 변형되는 상황이 발생하여, 융해비가 발생하므로 여름철 대비 원재료 가격이 상승하는 경향이 있습니다. 또한, 동식물성 원료의 특성상 여름철에는 온도가 높아 산폐되어 바이오중유 품질기준 항목의 포함되는 전산가가 소폭 상승하게 됩니다. 사용량의 경우 하절기 보다 동절기에 사용량이 증가하는 편이며, 동절기spot 물량으로 대량의 입찰이 진행될 수 있습니다.

마. 국내외 시장여건

1)경쟁상황

(1) 집단에너지사업 부문

집단에너지 사업자간 경쟁형태는 정부 및 지자체의 허가 사업이므로, 지역적 기반의 과점 사업형태로 집단에너지 시설에 대한 초기 투자비용이 매우 높기 때문에 일반 사업자들이 지역적 집단에너지 시장에 참여하기는 매우 힘들며, 또한 집단에너지 사업자간에는 지역난방부문과 산업단지부문의 사업 형태가 상이하여 서로간 지역적 안전경쟁을 영위하고 있습니다.

(2) 환경사업 부문

환경사업은 정부의 허가 사업이며, 초기 소각시설, 토지 등의 투자가 크기 때문에 일반 사업자들이 지역 환경사업에 참여하는 것은 쉽지 않은 일입니다. 또한, 매립자와 중간처리업자, 수집운반업체는 각각의 허가 사업이므로 경쟁하지 않지만, 기존에 소각처리업으로 허가를 받은 동일 지역내 사업자들간에 경쟁은 존재합니다.

(3) 신소재사업 부문

당사는 고순도 산화동 제품을 판매하는데 있어, 국내에는 서안켐텍, 신오케미칼과 국외거래처로는 토아고세이 코리아 (일본) (구 Tsurumi), PCC (대만) 업체와 경쟁을 하고 있습니다. 타 업체들은 황산동, 치환동 등 기타 동 화합물 제품도 일부 생산하여 판매를 하고 있고, 당사는 추가 제품으로 현재 공업용산화동과 탄산동 제품 등을 생산하여 판매를 하고 있으며 전략물자인 산화텅스텐 제품을 제조, 판매하고 있습니다. 고순도 산화동 생산기술은 염화동 폐액으로 부터 극미량의 염소량을 함유하고, 철(Fe), 납(Pb) 등 미량의 중금속을 함유하면서 용해성 등이 좋아야 하므로 그 기술의 난이도가 있어 경쟁력이 있습니다. 현재 국내에는 고순도 산화동을 생산하는 회사는 당사와 서안켐텍, 신오케미칼 등 소수의 회사만이 생산을 하고 있습니다. 또한, 시장의 성장성에 맞춘 원료의 다양화와 지속적인 품질향상을 도모하면서 생산능력을 완충할 수 있는 조건을 갖추었습니다.

(4) 바이오사업 부문

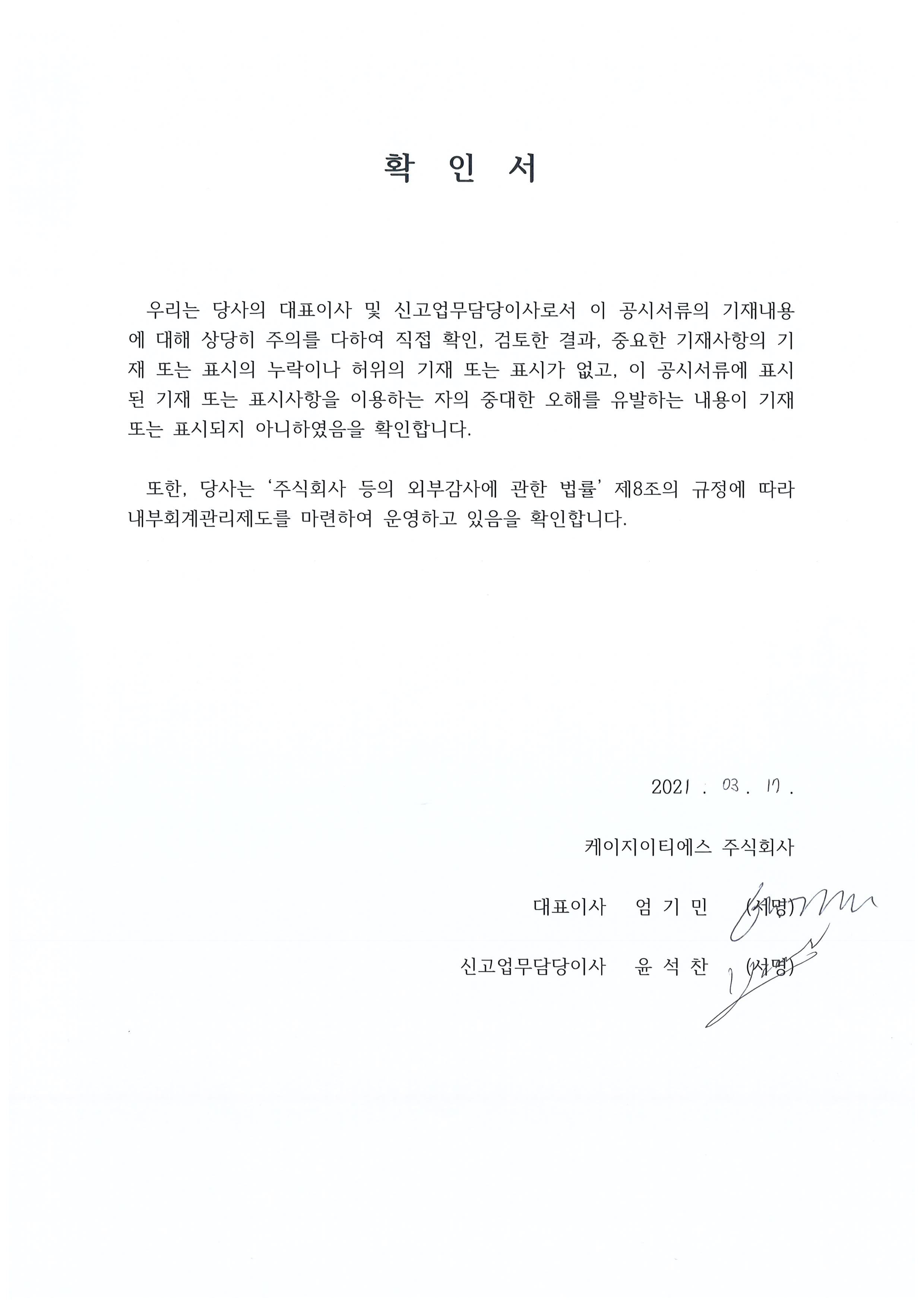

국내 바이오중유 주요 업체들은 당사를 포함하여 5개 업체로서 단석산업, SK에코프라임, 제이씨케미칼, 애경유화 등 입니다. 2019년도 까지는 대경오엔티, 에너바이오, 케이알피앤이 까지 8개 업체였으나, 대경오엔티는 바이오중유 사업을 중단 하였고, 에너바이오는 매각, 케이알피앤이는 사실상 태양광으로 업종변경을 한 것이나 마찬가지로, 현재는 당사를 포함하여 5개사만 사업을 적극적으로 영위 중에 있습니다. 케이알피앤이, 에너바이오가 사업을 중단 하면서, 자체 공정 보유 및 불순물 제거 가능한 업체는 당사뿐이였으나, 제이씨케미칼이 2020년 1월 자체공정 및 불순물 제거를 할 수 있는 신규 설비를 증설하였고, 단석산업 또한 자체불순물 제거를 일부 진행하고 있습니다. SK케미칼, 애경유화는 블랜딩 위주의 단순 공정으로 이루어져 있습니다.

2)시장점유율

(1) 집단에너지사업 부문

당사의 제품(증기)은 특정 지역(시화공단)에만 공급하는 사업이므로 에너지사업부문의 시장점유율을 제시하는 것은 의미가 없습니다.

(2) 환경사업 부문

지정폐기물과 지정외폐기물은 외부 기관, 관공서에서 시장점유율과 관련한 자료는 별도로 없습니다. 중간처리업체의 일정 지역을 벗어나면 운반비 등의 문제로 소각처리업체간 경쟁이 이루어 지지 않는 관계로 시장점유율의 의미는 없습니다. 폐수는 수탁폐수처리협회에서 회원사들의 수탁량을 기준으로 협회비를 부과합니다.

(3) 신소재사업 부문

당사의 산화동 제품은 업계통계자료 등을 통해 시장점유율을 확인하기 어려워, 파악된 업체 등의 예상 사용량을 기준으로 점유율을 산정하였습니다.

|

제품 품목명 |

2020년(제22기) |

2019년(제21기) |

2018년(제20기) |

|||

|

회사명 |

시장 점유율 |

회사명 |

시장 점유율 |

회사명 |

시장 점유율 |

|

|

산화동 |

KGETS |

45.53% |

KGETS |

41.60% |

KGETS |

41.82% |

|

서안켐텍 |

25.94% |

서안켐텍 |

25.60% |

서안켐텍 |

27.27% |

|

|

신오 |

13.33% |

신오 |

19.20% |

신오 |

14.55% |

|

|

PCC |

14.31% |

PCC |

12.80% |

PCC |

14.55% |

|

|

기타 해외 |

0.89% |

기타 해외 |

0.80% |

기타 해외 |

1.82% |

|

|

계 |

- |

100% |

- |

100% |

- |

100% |

[출처] 회사 자체 추정 자료

(4) 바이오사업 부문

바이오중유는 분기보고서 작성기준일 현재 발전소에 입찰방식으로 공급하고 있으며 2020년 발전소 입찰현황은 아래와 같습니다.

|

|

2020년 바이오중유 입찰현황 |

바. 시장에서 경쟁력을 좌우하는 요인 및 회사의 경쟁상의 강점과 단점

(1) 집단에너지사업 부문

집단에너지 사업은 초기 열공급설비에 대한 설계시 생산열원에 대한 연료형태가 가격책정 및 원가 경쟁력의 주요 차이 요인이며, 또한 전 세계적으로 탄소배출 저감 등 환경 오염 문제가 대두됨에 따라 환경설비를 완벽하게 구축했는지도 큰 경쟁요소라 할 수 있습니다. 당사는 정부가 수도권 규제에 의한 대기총량제를 2007년 7월부터 실시함에 따라 배출가스 농도 규제와 총량을 동시에 규제함으로서 수도권 대기와 이산화탄소 저감을 위해 탈질설비(SCR), 탈황장치(F.G.D), 먼지제거장치(전기집진기), 백연방지설비(Gas Heater)등의 환경설비를 구축 하였으며, 최적방지시설 기준에 맞추어 운영유지를 하고 있습니다(총량 할당량의 40%를 배출함). 특히 인버터(ID Fan)를 설치하여 전력절감 효과를 가져왔으며, 세계적인 녹색경영에 힘입어 CDM 구축사업의 일환으로 미활용증기(폐열)를 년간 30만톤 수급 받아 수용가(고객사)에 공급함으로서 연료사용량을 절감하여 CO2발생량을 줄였고, 동시에 제조비용을 절감하여 거래처의 원가경쟁력 향상에 크게 이바지 하고 있습니다.

(2) 환경사업 부문

폐기물 배출자 입장에서 폐기물처리업체의 중요한 경쟁요소는 신인도, 규모, 가격입니다. 폐기물관리법에서는 배출자, 수집.운반자, 처리자 3자 모두에 대해 폐기물처리책임을 지우고 있어서 적법절차에 의한 처리가 배출자(위탁자)의 주요 관심대상이기 때문에 배출업체 입장에서 위탁결정에 가장 중요한 영향을 미치는 것은 폐기물처리업체의 신인도입니다. 폐기물처리업체의 규모가 클수록 폐기물 보관능력이 증대되고, 철저한 선별시스템 등으로 폐기물의 순차적 처리를 가능케 해 효율 및 가동율 증대에 기여합니다. 그러므로, 처리업체의 처리 및 보관 규모 또한 수요처 입장에서 안심하고 폐기물을 위탁할 수 있도록 하는 중요한 요인입니다. 일반적으로 폐기물 가격은 품목별로 시장가격이 형성되어 있고, 처리원가의 부담이 작용하기 때문에 시장가격보다 현저히 낮은 수준까지는 거래될 수가 없는 특징이 있습니다.

(3) 신소재사업 부문

PCB업체의 입장에서 산화동제품 공급업체의 중요한 경쟁요소는 신인도, 품질에 대한 신뢰도, 생산조달능력, 가격입니다. 매월 일정한 수량을 안정적으로 공급할 수 있도록 다양한 원료 대응 능력과 생산설비의 기술생산인력과, 원천 기술을 가지고 있어야 PCB업체에서는 안정적으로 동 도금에 필요한 고순도 산화동 제품을 공급받을 수 있습니다. 일정량을 공급하지 못하면 타 회사의 제품으로 대체가 될 수도 있으나, 달라진 산화동 제품 때문에 PCB제품 생산 시 막힘 현상 등 제품 생산에 차질을 가져올 수도 있습니다. 이러한 이유로, 최초 업체에 공급계약을 맺기까지 해당 업체에서 테스트 과정을 거치고 있습니다. 당사의 제품은 우수한 용해성과 흐름성으로 타 회사의 제품보다 우수하며, 또한 자체 연구인력의 보유로 고객사와 긴밀한 협의를 통해서 안정적인 품질을 유지하고 있습니다.

(4) 바이오사업 부문

바이오디젤의 업체의 경우, 바이오디젤의 원료를 바이오중유로 중복 사용 가능한 점과, 블랜딩 위주로 진행되어 원료 재고가 항상 준비되어 있고, 고정비의 분산으로 경쟁력이 있습니다. 바이오디젤 업체는 불순물 제거를 할 수 있는 설비가 없어 블랜딩 위주의 원료를 사용하였으나, 일부 바이오디젤 업체에서 불순물 제거를 할 수 있는 설비를 증설하면서 저품질의 원료를 일부 사용하고 있기도 합니다. 그러나 당사와 같은 공정이 아니므로, 소량 사용하고 있어 당사보다 높은 원료가의 원료를 사용해야만 하는 단점이 있으며, 당사는 저품질 저렴한 원재료 수급 및 탈검, 탈수 정제를 통한 제품 생산이 가능합니다. 때문에 원료사용에 있어서 바이오디젤 업체의 경우, 원료사용의 선택의 폭이 좁은 반면, 당사는 다양한 원재료 사용이 가능합니다. 또한 타 업체들은 울산에 위치하여 있는 반면, 당사 공장은 밀양에 위치 하여 있기 때문에 지리적 물류 비용에서 차이가 있었으나, 울산 KG케미칼의 설비를 증설하면서 물류비용에서도 동등한 위치가 되어 가고 있습니다.

사. 사업부문별 재무현황

| (단위 : 백만원,%) |

| 사업부문 (제22기) |

환경.에너지 사업부문 (소각및스팀) |

신소재사업부문 (고순도 산화동, 일반산화동, 황산동 외) |

바이오사업부문 (바이오중유) |

합 계 | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 1. 매출액 | 68,393 | 44.4% | 41,558 | 27.0% | 43,915 | 28.5% | 153,867 | 100.0% |

| 2. 매출원가 | 47,050 | 36.6% | 37,475 | 29.1% | 44,065 | 34.3% | 128,589 | 100.0% |

| 3. 매출총이익 | 21,344 | 84.4% | 4,083 | 16.2% | (149) | -0.6% | 25,278 | 100.0% |

| 4. 영업이익 | 17,704 | 92.7% | 2,406 | 12.6% | (1,016) | -5.3% | 19,094 | 100.0% |

| 5. 자산총액 | 68,306 | 62.2% | 41,505 | 37.8% | - | 0.0% | 109,812 | 100.0% |

아. 신규사업 등의 내용 및 전망

(1) 집단에너지사업 부문

기존의 집단에너지 열공급 사업 이외 지역형 에너지사업의 일환으로 폐기물 연소열(스팀)을 활용한 에너지화 사업의 발전사업자로 확정되었으며, 2021년 2월1일부터 사업개시를 시작하여 향후 10년간 발전사업자로서 폐기물 소각열을 활용한 발전 및 에너지화 사업을 진행중에 있습니다.

이번 사업은 시흥그린센터에서 발생하는 소각열(스팀)을 활용해 에너지 생산 비용을 절감하고 자원을 재활용할 수 있는 친환경 사업으로서 에너지화 발전사업을 통한 신재생에너지 전력판매와 스팀을 활용을 통해 에너지 절감 및 온실가스 저감 등의 집단에너지 경쟁력을 확보할 수 있을 것으로 예상됩니다.

아울러, 시흥그린센터 상업운전에 발맞추어 시흥시 시화MTV 거북섬에 조성한 인공서핑장 등의 해양레저복합단지에 스팀(열)에너지 공급을 개시하였습니다. 이번 사업은 시흥그린센터에서 발생하는 소각열(스팀)을 활용해 에너지 생산비용을 절감하고 자원을 재활용할 수 있는 친환경 사업으로서 과거 산업단지 에너지를 문화관광의 지역에너지로 활용하고 에너지화 발전사업을 통해 신재생에너지 전력 판매와 스팀을 판매해 시흥시 지역경제 활성화를 통한 일자리 창출에 기여하며, 석유대체효과와 온실가스 저감 등의 정부 정책에 부합한 친환경 사업입니다.

(2) 환경사업 부문

일반폐기물은 지난해 10월 29일 ‘폐기물관리법 시행령’ 개정으로 감염 우려가 없는 일회용기저귀 일반소각처리 가능한 상황 및 하수종말처리장의 협잡물, 코로나19폐기물 등 상대적으로 고단가인 폐기물 확보를 통해 전년대비 평균 단가가 인상되고 있어 이익 증가가 예상됩니다. 지정폐기물은 대기환경오염물질 배출기준의 지속적인 강화 그리고 최종 처리비 상승등을 반영하여 직거래업체의 단가인상을 진행할 것이며, 특히 고단가 유독물류 등 특화된 소포장 물량 처리 확대로 인해 이익증가가 예상됩니다. 폐수는 증발농축기 추가 설치등 설비 개선으로 폐수 반입량 증량하여 매출과 이익증가 예상됩니다.

(3) 신소재사업 부문

2020년 5월까지는 코로나19의 전세계적인 대유행과 함께 스마트폰에 대한 수요도 함께 급감하면서 동 도금용 산화동 수요도 함께 하락을 보였지만, KGETS는 해당 기간에도 모바일 PCB업체뿐만아니라 반도체시장의 도금과 전장용 PCB업체 등 다양한 거래처를 확보하고 있으므로 산화동 판매량이 많이 줄어들지는 않았고, 경기회복 기대감이 살아난 6월부터는 오히려 판매량이 급증하고 있는 상태입니다. 따라서, 당사는 모바일 PCB 경기 하락 영향을 최소화하기 위해서 해외의 고순도 산화동의 수요를 찾는 영업활동과 그라비아 인쇄처럼 산화동의 신규 적용분야를 찾아서 지속적인 산화동 판매를 채워 나가는 영업 전략으로 운영하고 있으므로 코로나19가 얼마나 지속될지도 중요하지만 본 영향에 상관없이 안정적인 사업을 영위하도록 영업적용분야 다변화를 추진해 나가고 있습니다.

신규 아이템인 산화텅스텐 사업 역시 코로나19영향으로 많은 비철금속이 가격 하락이 되었다가 6월부터 가격 회복이 뚜렷한 반면 오직 텅스텐만이 아직 그 시세가 반등을 하지 못하고 있지만, 국내 판매처를 통해서 기존 재고 판매 및 저가의 원재료 매입 후 생산활동을 최대로 하여 원가를 낮추고 안정적인 판매를 통해 이익 개선을 해 나가는데 초점을 맞추어서 운영 진행할 예정입니다. 또한, 고순도산화동에 대해서 중국 시장에 기술이전이 진행되어 본격적으로 21년에는 좀 더 많은 수익이 창출될 것으로 기대되고 있으며, 원가 경쟁력을 갖춘 재고 확보를 통해 지속적으로 진행되고 있는 일본, 베트남 등 해외 시장개척에 대응하여 국내외 산화동 시장을 지속적으로 주도해 나가고자 합니다.

(4) 바이오사업 부문

현재 바이오중유 시범보급은 정규화 사업으로 전환되었으며, 업체들은 순차적으로 정식 바이오중유 생산업자 허가를 발급받았습니다. 바이오중유의 사용가능 발전기는 14기까지 확대되었습니다. 당사에는 이에 대응하기 위하여, 원료 수급에 있어 기존 컨테이너 수입 방식과 벌크 화물 방식을 병행하여, 대량의 원료를 확보하였고, 외부탱크에 제품 재고 운영 및 블랜딩 원료의 저장으로 재고 운영을 하고 있습니다. 또한, 보다 안정된 원료를 수급하기 위하여 현지와 국내 주요 파트너사를 선정하여 공정비 절감 및 로스율 감소에 대한 집중하고 있습니다.

2. 주요제품, 서비스 등

가. 주요 제품 등의 현황

| (단위: 백만원, %) |

| 품목 | 생산(판매) 개시일 |

주요상표 | 매출액 (비율) |

제품설명 |

| 증기 | 2001년 1월 | 증기 | 27,606 (17.9%) |

산업체 공정용 증기 |

| 산화동 | 2000년 1월 | ECO-10 ECO-500 ECS-V ECC-50 |

24,043 (15.6%) |

PCB 도금용 에칭용 및 목재부식방지에 사용하며 국내 PCB생산업체에 국내(서안캠텍), 해외(쭈루미,일본)업체와 경쟁중이고 고순도산화동(ECO-10)제품은 2011년1월부터 생산, 판매하고 있습니다. 산화텅스텐은 초경공구 및 군수산업용 텅스텐 합금에 사용되고 있습니다. |

| 폐기물 | 2000년 1월 | 일반폐기물 지정폐기물 폐수폐기물 수집운반 |

36,787 (23.9%) |

일반폐기물-건설폐기물 및 합성수지폐기물외 지정폐기물-산업체(페인트,제약,화학등)의 폐유기용제 외 폐수폐기물-산업체(화학등)의 폐산,폐알카리 외 폐수를 운반,소각 및 처리를 하는 폐기물중간처리업으로 시화지역 성림유화 등과 경쟁중이고, 기타지역에선 울산 코앤텍 등의 폐기물 처리업체가 있음 |

| 바이오중유 | 2016년 5월 | 바이오중유 | 43,904 (28.5%) |

동식물성 유지, 지방산 메틸에스테르, 지방산 에틸에스테르 및 그 부산물을 원료로 사용하여 제조한 연료 |

| 기타 | - | - | 21,527 (14.0%) |

기타 상품 및 용역 서비스 |

| 합계 | 153,867 | |||

나. 주요 제품 등의 가격변동추이

| (단위: 원/톤) |

| 사업연도 품목 |

2020년 (제22기) |

2019년 (제21기) |

2018년 (제20기) |

| 증기 (평균판매단가) 주1) |

40,766 | 42,524 | 39,508 |

| 산화동 (평균판매단가) 주2) |

8,121,074 | 7,987,060 | 8,147,862 |

| 폐기물 (평균처리단가) 주3) |

237,986 | 236,175 | 203,494 |

| 바이오중유 (평균판매단가) 주4) |

687,676 | 590,125 | 576,751 |

주1) 평균판매단가는 연평균판매단가입니다.

주2) 산화동판매단가는 고순도 산화동 연평균판매단가입니다.

주3) 폐기물평균처리단가는 지정,일반,폐수의 총수량에 대한 연평균처리단가입니다.

주4) 평균판매단가는 연평균판매단가입니다.

3. 주요 원재료에 관한 사항

가. 주요 원재료등의 현황

| (단위: 백만원,%) |

| 매입 유형 |

품목 | 구입처 | 2020년도 (제22기) |

2019년도 (제21기) |

2018년도 (제20기) |

| 원재료 | 염화동폐액 | 엘지이노텍 외 | 11,909(30.2%) | 7,426(11.3%) | 7,466(20.1%) |

| 석유코크스 | 케이지케미칼 외 | 2,382(6.0%) | 2,693(4.1%) | 2,591(7.0%) | |

| B-P | 해외 | 17,230(43.6%) | 14,465(21.9%) | 6,044(17.9%) | |

| 기타 | - | 7,970(20.2%) | 41,343(62.7%) | 17,614(52.2%) | |

| 원재료 합계 | - | 33,236(100%) | 65,927(100%) | 33,716(100.0%) |

나. 원재료 가격변동추이

| (단위: 천원/톤) |

| 사업연도 | 2020년도 (제22기) |

2019년도 (제21기) |

2018년도 (제20기) |

| 품목 | |||

| 염화동폐액 | 658 | 651 | 670 |

| 석유코크스 | 173 | 193 | 187 |

| 가성소다 | 280 | 332 | 321 |

| B-P | 565 | 500 | 551 |

4. 생산 및 생산설비에 관한 사항

가. 생산능력

| (단위 : 톤, ㎘) |

| 회사명 | 사업부 | 품명 | 사업소 | 2020년 | 2019년 | 2018년 | 비고 |

| KGETS | 에너지사업 | 증기 | 시흥시 | 2,196,000 | 2,190,000 | 2,184,000 | - |

| 신소재사업 | 동 화합물 | 시흥시 | 6,810 | 6,810 | 6,810 | - | |

| R & E사업 | 산업폐기물 | 시흥시 | 173,283 | 173,283 | 173,283 | - | |

| 바이오사업 | 바이오중유 | 밀양시 | 210,000 | 210,000 | 210,000 | - |

① 산출방법 등

가) 산출기준

- 생산기준은 표준생산능력입니다.

나) 산출방법

- 365일, 24시간 가동기준으로 생산능력을 산출하였습니다.

| (단위 : 톤) |

| 회사명 | 공장 | 지역 | 수량 | 계산근거 | ||

| 분기 가동일 | 일 가동시간 | 시간당 생산량 | ||||

| KGETS | 에너지공장-증기 | 시흥시 | 2,190,000 | 365 | 24 | 250 |

| 재활용공장-신소재 | 시흥시 | 6,810 | 365 | 24 | 0.8 | |

| 재활용공장-폐자원 | 시흥시 | 173,283 | 365 | 24 | 19.8 | |

| 바이오공장 | 밀양시 | 210,000 | 365 | 24 | 24.0 | |

※ 가동일 × 가동시간 × 시간당생산 = 총생산능력

② 평균가동시간

위 표를 참조바랍니다.

나. 생산실적 및 가동률

(1) 주요제품 생산실적

| (단위 : 톤, ㎘, 백만원) |

| 회사명 | 사업부 | 품목 | 사업소 | 2020년 | 2019년 | 2018년 | |||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||||

| KGETS | 에너지공장-에너지 | 증기 | 시흥시 | 190,093 | 4,372 | 230,284 | 5,259 | 288,463 | 6,454 |

| 재활용공장-신소재 | 동 화합물(고상) | 시흥시 | 2,748 | 20,608 | 2,730 | 19,733 | 2,607 | 16,602 | |

| 재활용공장-신소재 | 동 화합물(액상) | 시흥시 | 112 | 391 | 162 | 550 | 154 | 534 | |

| 재활용공장-R & E | 산업폐기물 | 시흥시 | 144,713 | 15,918 | 136,802 | 14,681 | 142,729 | 17,332 | |

| 바이오공장 | 바이오중유 | 밀양시 | 47,560 | 32,341 | 77,505 | 45,792 | 20,345 | 10,507 | |

(2) 당해사업연도 가동률

| 공장명 | 가동가능시간 | 실제가동시간 | 평균가동률 |

| 에너지공장 | 8,760 | 4,067 | 46.43% |

| 재활용공장 | 8,760 | 8,328 | 95.07% |

| 바이오공장 | 8,760 | 6,912 | 78.90% |

| 합계 | 26,280 | 19,307 | 73.47% |

주) 필수적인 설비보수일을 반영하였습니다.

다. 생산설비에 관한 사항

| (단위 : 천원) | |||||||||

| 구 분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 입목 | 건설중인자산 | 합 계 |

| 기초금액 | 44,510,638 | 5,443,143 | 7,641,308 | 36,475,756 | 1,312,891 | 1,868,102 | 23,036 | 5,185,190 | 102,460,063 |

| 취득 | 1,430 | 36,850 | 428,650 | 1,568,837 | 28,570 | 412,852 | - | 16,881,535 | 19,358,724 |

| 처분 | - | - | (129,307) | (274,732) | - | (88,273) | - | - | (492,312) |

| 감가상각 | - | (261,079) | (1,044,873) | (5,850,803) | (377,737) | (721,521) | - | - | (8,256,012) |

| 손상차손 | (698,566) | (2,403,406) | (389,955) | (4,203) | (73,459) | - | - | (3,569,590) | |

| 대체 | 65,000 | - | 430,650 | 1,475,156 | 62,600 | 62,740 | - | (2,096,146) | - |

| 기말금액 | 44,577,068 | 4,520,348 | 4,923,022 | 33,004,259 | 1,022,122 | 1,460,441 | 23,036 | 19,970,580 | 109,500,874 |

* 바이오사업부문에서 손상평가를 수행하였으며 해당 부분의 회수가능액을 반영 한 금액입니다.

* 상기 설비자산의 소재지는 경기도 시흥시와 경상남도 밀양시입니다.

* 토지 공시지가(2020년)

정왕동1235-7 공시지가 : 1,101,000원/㎡

정왕동2170-1 공시지가 : 901,000원/㎡

정왕동2170-2 공시지가 : 1,038,000원/㎡

명성리 2474 공시지가 : 193,000원/㎡

상기 공시지가는 국토교통부가 고시한 공시지가임.(단위면적(㎡)당 산정가격임)

* 건물 과세시가표준액

정왕동1235-7 건물 과세시가표준액 : 3,448,067,766원

정왕동2170-1 건물 과세시가표준액 : 1,562,520,170원

명성리 2474 건물 과세시가표준액 : 767,208,989원

상기 과세시가표준액은 2020년 재산세의 정기과세내역서 기준임.

* 토지와 건물을 제외한 기타 설비자산의 시가는 금액적 중요성이 없어 기재를 생략합니다.

라. 설비의 신설 매입 계획 등

| [단위:억원] |

| 구분 | 설비능력 | 총소요 자금 |

기지 출액 |

지출(예정) | 착공 (예정)일 |

준공연월일 | 진척율 | 비고 | |

| 2020년 | 2021년 | ||||||||

| 기계장치 | STOKER소각로 #1,#2호기 교체공사 |

172.5억원 | - | 34.5억원 | 138억원 | 2020년 11월 |

2023년 01월 |

10% | 통합환경법 시행에 따른 시설개선 및 가동효율증대 공사 *주1) |

| 기계장치 | 2400KW | 86억원 | 54.7억원 | 16.3억원 | 15억원 | 2019년 11월 |

2021년 01월 |

98% | 시흥그린센터 발전설비 |

| 기계장치 | 40톤/시간 | 44억원 | 13.2억원 | 22억원 | 8.8억원 | 2020년 9월 |

2020년 12월 |

95% | 거북섬스팀공급배관설치 |

주1)통합환경법 환경기준강화에 따라 시설을 신규 교체하여 대응력을 강화하고 소각로 가동 효율을 증대하고자 함.

5. 매출에 관한 사항

가. 매출실적

| (단위: 톤, 백만원) |

| 회사 | 사업부 | 매출 유형 |

품목 | 2020년 | 2019년 | 2018년 | ||||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||||

| KGETS | 환경. | 제품 | 스팀 | 내수 | 677,186 | 27,606 | 713,171 | 30,327 | 744,104 | 29,398 |

| 주1) | 소각,처리용역 | 폐기물, 폐수 | 내수 | 144,713 | 34,440 | 137,110 | 32,382 | 142,729 | 29,045 | |

| 소계 | 821,900 | 62,046 | 850,281 | 62,709 | 886,833 | 58,443 | ||||

| 신소재 | 제품 | 산화동 | 수출 | 296 | 2,310 | 394 | 3,064 | 169 | 1,225 | |

| 내수 | 2,466 | 20,122 | 3,108 | 19,288 | 2,225 | 17,955 | ||||

| 소계 | 2,762 | 22,431 | 3,502 | 22,352 | 2,394 | 19,180 | ||||

| 바이오 | 제품 | 바이오중유 | 내수 | 63,875 | 43,904 | 77,505 | 45,738 | 15,206 | 8,531 | |

| 소계 | 63,875 | 43,904 | 77,505 | 45,738 | 15,206 | 8,531 | ||||

| 기타 | 상품 | 상품 | 내수 | - | 24,666 | - | 29,272 | - | 38,578 | |

| 용역 | 용역 | 수출 | - | 358 | - | - | - | - | ||

| 상품 | 상품 | - | 462 | - | 809 | - | 144 | |||

| 소계 | - | 25,485 | - | 30,081 | - | 38,722 | ||||

| 총계 | 내수 | 888,241 | 150,738 | 930,894 | 157,007 | 904,263 | 123,506 | |||

| 수출 | 296 | 3,129 | 394 | 3,873 | 169 | 1,369 | ||||

| 합계 | 888,537 | 153,867 | 931,288 | 160,879 | 904,432 | 124,875 | ||||

주1) 환경.에너지사업부문은 폐기물 소각로 운영 및 소각로와 보일러 등을 이용하여 생산된스팀을 판매하는 사업부문으로 스팀사업의 특성상 물리적 구분이 어려워 손익을 통합하여 산출하고있습니다.

나. 판매조직

| 회사 | 사업부 | 팀 |

| KGETS | 에너지사업 | 에너지사업팀 |

| 신소재사업 | 신소재사업팀 | |

| R & E사업 | R & E 사업팀 | |

| 고객서비스팀 | ||

| 수송팀 | ||

| 바이오사업 | 바이오사업팀 |

다. 판매경로

| 매출유형 | 품목 | 판매경로 |

| 산화동 | 국내 | 직판 (내륙운송 이용 직판) |

| 수출 | 직판, 딜러거래 (해운 이용 직판,딜러거래) |

|

| 용역 | 폐기물 | 국내 |

| 바이오중유 | 국내 | 입찰 (발전소) |

라. 판매방법 및 조건

① 산업체 판매 - 에너지사업 : 회사와 법인단체가 연간계약을 맺고 증기를 공급

- R&E사업 : 회사와 법인단체등이 연간계약을 맺고 폐기물 처리

- 신소재사업 : 회사와 국내 PCB업체가 판매계약을 맺고 제품 공급

② 수출 - 신소재사업 : 회사와 국외 제조업체가 중기계약을 맺고 제품공급하고,

국외 딜러의 주문시 생산공급

③ 발전소 입찰 - 입찰을 통해 회사와 발전소가 계약을 맺고 바이오중유를 공급

마. 판매전략

(1). 에너지사업

1) 판매단가 경쟁력

당사는 주변소각장으로부터 대기중으로 방출되는 폐열을 수급함으로써 보다 저렴하고 안정적인 열수급이 가능 하게 되었으며, 이를 반영하여 판매단가에 경쟁력을 확보하고 있습니다.

2) 주야 판매부하 관리

당사는 산업단지 열공급 사업처로서 산업단지의 주52시간 영향아래 주간단위 열수요가 많은 만큼 지역 내 지역난방 사업처와 열연계를 확대하여 야간에 난방 열원으로 공급함으로서 주야간 안정적 판매부하 관리를 지향하고 있습니다.

3) 유량계 정기점검 실시

당사는 증기의 특성상 수용가(고객사)의 현장 유량계에서 체크되어 지는 유량의 정확도를 위하여 세계적으로 유명한 스파이렉스사코의 스팀유량계를 설치하여 스팀 오차를 줄였을 뿐만 아니라 정기 점검을 매년 실시하여 고객사의 유량계에 대한 불신을 줄여 증기의 품질을 높이려고 노력하였습니다.

(2). R&E사업

1) 우수한 소각처리 시설, 숙련된 인력

당사는 일반폐기물 소각 시설, 지정 폐기물 처리를 위한 고온 소각시설을 운영하고 있으며, 또한, 폐수, 폐산 등을 처리하는 폐수처리시설도 운영하고 있으며, 폐기물 운반업 허가도 보유하고 있어 자체 수송부서를 운영하고 있습니다. 또한, 오랫동안 축적해온 풍부한 경험과 전문적인 기술을 갖춘 인력을 확보하고 있고 이를 바탕으로 시장에서 경쟁사와 차별화된 서비스를 제공하므로서 독점적인 위치를 확고히 하는 전략으로 활동하고 있습니다.

2) 우수한 연구인력 및 전처리 공정 확보

당사의 우수한 연구인력은 폐기물을 배출하는 배출처에서 계약 전에 샘플을 수거, 분석하여 폐기물 처리에 대한 처리방법, 처리주기 등의 자료를 제공하여 고객사와 적정한 단가의 계약을 할 수 있도록 지원하고 있습니다.

또한, 산업폐기물 처리분야 최초로 전처리 공정을 거쳐 지정폐기물에서 발생할 수 있는 유해물질이 선별 소각될 수 있도록 전처리 공정을 거치고 있습니다.

3) 폐열 생산

당사는 타 소각시설에 비해 연소효율이 높은 소각시설을 운영하고 있으며, 소각과정에서 발생하는 폐열을 회수하여 스팀에너지로 재생, 판매함으로써 에너지 회수에도 기여하고 있습니다.

(3). 신소재사업

1) 고순도 산화동 판매

당사는 PCB 업체의 도금용 산화동으로 황산에 대한 용해 속도가 빠르고 염소함량이 낮으며 동 함량이 높은 고품질의 산화동을 생산하며, 다양한 원료 대응을 통한 업체별로 각각 요구하는 중금속 등 불순물 미 함유 기준에 맞추어 판매 가능 합니다.

2) 우수한 연구인력 확보

당사의 연구인력은 폐염화동 용액으로부터 극미량의 염소를 함유하는 고순도의 산화동을 제조하는 방법에 대해 특허를 가지고 있고, 고객사에게 제품 사용시 문제점이 발생하거나, 문제점이 발생할 가능성에 대한 협력, 자문 등을 할 수 있습니다. 또한, 고객사별로 각각의 요구하는 고순도 산화동을 생산해 낼 수 있도록 다양한 원료 대응을 위한 기술을 축적해 나가고 있습니다.

3) 가격 경쟁력 및 근거리 배송

당사는 국, 내외 경쟁사들에 비해 높은 품질의 제품을 판매하고 있으며, 회사 위치가 경기 공단지역 이라는 장점으로 납기 및 접근성에 매우 강점을 가지고 있습니다. 국내외 및 업체의 특성에 따라서 가격적 차등은 있지만, 경쟁사보다 근거리 배송 등으로 인해서 좀 더 나은 가격으로 판매를 진행하고 있습니다.

(4). 바이오사업

1) 판매단가 경쟁력

당사는 저렴한 원재료 수급 및 탈검, 탈수 정제를 통한 제품 생산이 가능하므로 다양한 원재료 사용으로 경쟁력을 확보함과 동시에 공정안정화를 위하여 안정된 원료를 통하여 공정비 및 로스율 감소에 경쟁력을 갖추고자 노력하고 있습니다.

2) 대량 사용처의 물량 확보

당사의 바이오중유를 대량으로 사용하는 발전사와 지속적으로 거래하는 것이 의미가 있기 때문에 안정적인 공급량을 확보하는데 주력하고 있습니다.

(5). 사업부별 주요 매출처 현황

| (단위 : 백만원) |

| 구분 | 매출처 | 매출액 | 비중 |

| 집단에너지사업 | 국도정밀 | 2,636 | 1.71% |

| 대덕전자 | 1,748 | 1.14% | |

| 삼립식품 | 2,217 | 1.44% | |

| 신소재 사업 | 영풍전자 | 5,732 | 3.73% |

| 리프로씨앤에스 | 3,537 | 2.30% | |

| 엘지이노텍 | 2,665 | 1.73% | |

| 바이오사업 | 중부발전 | 9,648 | 6.27% |

| 남부발전 | 13,651 | 8.87% | |

| 동서발전 | 20,605 | 13.39% | |

| 기 타 | 91,428 | 59.42% | |

| 계 | - | 153,867 | 100.00% |

6. 수주현황

당사의 집단에너지 사업의 경우 수용가와 연간 공급계약에 따라 수용가가 사용하는 양을 공급하여 매출이 발생하는 구조이나 계약시 연간 공급량을 특정하여 정하지 않아 수주로서의 의미가 없습니다.

산화동 사업의 경우 거래처의 매달 필요물량을 주문하는 경우 주문 생산방식으로 매출이 발생함에 따라 특정시점에서의 수주현황은 큰 의미가 없습니다.

폐기물 처리 사업의 경우 일반적으로 연간 처리 계약을 맺고 거래처에서 발생하는 폐기물의 성상과 규모에 따라 매출이 발생합니다. 집단에너지 사업과 마찬가지로 연간 특정량을 지정하여 계약하지 않아 수주현황은 의미를 갖지 않습니다. 다만, 일부 수량을 특정하여 계약한 수주현황은 아래와 같으며, 바이오중유 판매사업의 경우 발전사의 입찰을 통하여 매출이 발생함에 따라 수주현황은 아래와 같습니다.

| (단위:톤, 천원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | 발주처 | ||||

| 시작 | 종료 | 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 바이오중유 | 2019-12-26 | 2019-12-27 | 2020-01-31 | 5,520 | 4,107,273 | 5,521 | 4,125,872 | - | - | 한국동서발전 |

| 바이오중유 | 2020-02-17 | 2020-02-19 | 2020-02-29 | 3,680 | 2,760,000 | 3,685 | 2,776,257 | - | - | 한국동서발전 |

| 바이오중유 | 2020-09-16 | 2020-09-17 | 2020-12-11 | 16,560 | 11,094,545 | 16,241 | 10,965,237 | - | - | 한국동서발전 |

| 바이오중유 | 2020-09-22 | 2020-09-23 | 2020-10-08 | 1,840 | 1,360,000 | 1,824 | 1,360,118 | - | - | 한국동서발전 |

| 바이오중유 | 2020-09-29 | 2020-10-09 | 2020-10-17 | 1,840 | 1,400,000 | 1,819 | 1,401,443 | - | - | 한국동서발전 |

| 바이오중유 | 2019-11-14 | 2020-01-01 | 2020-06-30 | 16,560 | 10,656,000 | 14,936 | 9,648,006 | - | - | 한국중부발전 |

| 바이오중유 | 2020-06-18 | 2020-07-01 | 2020-09-30 | 13,800 | 9,225,000 | 17,393 | 11,627,070 | - | - | 한국남부발전 |

| 바이오중유 | 2020-10-15 | 2020-10-22 | 2020-12-31 | 5,520 | 4,320,000 | 2,525 | 1,987,403 | 2,995 | 2,332,597 | 한국남부발전 |

| 일반폐기물 | 2010-12-07 | 2010-12-07 | 2021-03-31 | 20,892 | 3,516,278 | 20,762 | 3,166,387 | 130 | 349,891 | LH |

| 일반폐기물 | 2020-01-06 | 2020-01-06 | 2020-12-31 | 2,000 | 639,800 | 1,100 | 291,433 | 900 | 348,367 | 안양시 상하수도사업소 |

| 일반폐기물 | 2020-01-06 | 2020-01-06 | 2020-12-31 | 792 | 178,200 | 792 | 178,200 | - | - | 안산시 상록구청 |

| 일반폐기물 | 2020-01-02 | 2020-01-02 | 2020-12-31 | 7,000 | 1,420,153 | 6,901 | 1,400,074 | 99 | 20,079 | 광진구청 |

| 일반폐기물 | 2020-01-01 | 2020-01-01 | 2020-12-31 | 6,000 | 1,401,819 | 6,000 | 1,401,819 | - | - | 도봉구청 |

| 일반폐기물 | 2020-01-01 | 2020-01-01 | 2020-12-31 | 1,214 | 262,210 | 1,214 | 262,210 | - | - | 김포시청 |

| 일반폐기물 | 2018-12-03 | 2018-12-30 | 2021-06-28 | 3,523 | 883,392 | 750 | 187,165 | 2,773 | 696,227 | 한국토지주택공사 인천지역본부 |

| 합 계 | 106,741 | 53,224,669 | 101,464 | 50,778,693 | 6,896 | 3,747,161 | ||||

7. 시장위험과 위험관리

(1) 재무위험요소

① 시장위험

i) 외환위험

회사는 외화표시 매출 및 매입거래에 따라 환율변동에 의한 위험요인이 상존하고 있으며, 재무구조의 건전성 및 지속가능한 경영 실현을 목표로 환율변동위험을 중점적으로 관리하고 있습니다. 회사는 외화자산 및 외화부채와 관련하여 환노출위험을 허용가능한 수준으로 유지하기 위해 외화를 현행 환율로 매입하거나 매각하는 방법을 사용하고 있습니다.

회사는 보다 체계적이고 지속적인 환위험관리를 위하여 외환관리규정 제정 및 전담 인원을 배정하여 업무를 수행하고 있습니다.

회사는 환율변동으로 인한 위험 최소화 및 안정적인 현금흐름 확보를 외환관리 원칙으로 하고 투기적 외환관리는 금하며, 채권의 회수와 채무의 지급시기를 일치시키는 대응기법을 포함하여 외화표시 자산과 부채의 규모를 일치시키기 위한 대내적 환관리기법을 우선 사용하여 환율변동위험을 제거합니다. 또한 필요시 대외적 환율관리기법을 활용하여 환율변동위험을 최소화합니다. 파생상품거래의 경우 해당 업무에 대한 전결사항을 업무재량권규정에서 제한함으로써 거래규모에 따라 CEO 또는 CFO까지 결재를 득해야 합니다.

당기말과 전기말 현재 환위험에 대한 노출정도는 다음과 같습니다. 파생상품의 헷지효과를 고려하여 통화스왑 계약이 체결된 사채, 증거금은 제외되어 있습니다.

| (단위 : 천원,USD) | ||||

| 구 분 | 당기말 | 전기말 | ||

| USD | 원화환산액 | USD | 원화환산액 | |

| 외화자산: | ||||

| 현금및현금성자산 | 385,238 | 419,139 | 1,005,077 | 1,163,679 |

| 매출채권 | 1,106,000 | 1,203,328 | 533,130 | 617,258 |

| 외화자산 계 | 1,491,238 | 1,622,467 | 1,538,207 | 1,780,937 |

| 외화부채: | ||||

| 매입채무 | (110,164 ) | (119,859) | (479,703) | (555,400) |

| 단기차입금 | (2,803,344) | (3,050,038) | (644,609) | (746,328) |

| 외화부채 계 | (2,913,509) | (3,169,897) | (1,124,312) | (1,301,728) |

| 순외화자산(부채) | (1,422,271) | (1,547,430) | 413,895 | 479,209 |

보고기간 종료일 현재 다른 모든 변수가 일정하고 USD에 대한 기능통화의 환율이10% 변동시 환율변동이 세전이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) | ||||

| 구 분 | 당기말 | 전기말 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | (154,743) | 154,743 | 47,921 | (47,921) |

상기 민감도 분석은 보고기간 종료일 현재 기능통화 이외의 외화로 인식된 화폐성자산 및 부채를 대상으로 하였습니다. 환율의 미래 변화는 판매가격과 매출총이익률에 영향을 줄 수 있습니다.

ii) 이자율위험

당기말과 전기말 현재 회사가 보유하고 있는 이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위 : 천원) | ||

| 구분 | 당기말 | 전기말 |

| 고정이자율 | ||

| 금융자산 | 1,254,623 | 5,423,383 |

| 금융부채(*) | 77,458,946 | 94,436,330 |

| 변동이자율 | ||

| 금융부채 | 58,390,716 | 44,302,954 |

(*) 파생상품의 헷지를 고려하여 이자율스왑 계약이 체결된 변동이자율 적용 금융부채는 고정이자율을 적용하는 금융부채로 분류하였습니다.

회사는 고정이자율 금융상품을 당기손익인식금융상품으로 처리하고 있지 않으며, 이자율스왑과 같은 파생상품을 공정가치위험회피회계의 위험회피수단으로 지정하지 않았습니다. 따라서, 이자율의 변동은 고정이자율 금융상품으로부터의 손익에 영향을 주지 않습니다.

회사의 이자율 위험은 주로 변동이자부 금융상품에 연관되어 있으며, 이자율이 변동한다면 손익은 증가 또는 감소하였을 것입니다. 보고기간 종료일 현재 다른 모든 변수가 일정하다는 가정 하에 변동이자부 차입금의 이자율이 1% 변동할 경우 금융손익에 미치는 영향은 다음과 같습니다.

| (단위:천원) | ||||

| 구 분 | 당기 | 전기 | ||

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 이자비용 | (583,907) | 583,907 | (443,030) | 443,030 |

② 신용위험

회사의 신용위험은 주로 거래처에 대한 매출채권 및 기타채권 등에서 발생합니다.

1)매출채권

회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용하며, 예측하지 못한 경제적인 어려움을 겪고 있는 거래처에 대한 채권은 개별적으로 손상여부를 검토하여 평가하는 방법과 복합적으로 적용하고 있습니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연령을 기준으로 구분하고있습니다.

보고기간말 현재 매출채권 및 매출채권에 대한 손실충당금은 다음과 같습니다.

| (단위: 천원) | ||||||

| 구 분 | 정상 (만기미도래) |

3개월 초과 | 6개월 초과 | 9개월 초과 | 12개월 초과(*) | 계 |

| 당기말 | ||||||

| 기대 손실률 | 0.02% | 0.68% | 16.29% | 98.62% | 91.04% | |

| 매출채권 | 27,162,901 | 1,113,501 | 27,830 | 408,554 | 1,869,621 | 30,582,407 |

| 손실충당금 | 5,270 | 7,584 | 4,534 | 402,924 | 1,702,127 | 2,122,440 |

| 전기말 | ||||||

| 기대 손실률 | 0.07% | 2.11% | 0.78% | 33.60% | 82.16% | |

| 매출채권 | 27,383,183 | 621,400 | 303,951 | 496,125 | 2,295,163 | 31,099,822 |

| 손실충당금 | 19,277 | 13,091 | 2,362 | 166,702 | 1,885,596 | 2,087,027 |

(*) 담보설정된 채권을 제외한 금액에 대하여 전액 대손설정되어 있습니다.

당기와 전기 중 매출채권에 대한 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 당기말 | 전기말 |

| 기초 | (2,087,027) | (1,698,781) |

| 당기 중 당기손익으로 인식된 손실충당금의 증가 | (225,561) | (415,306) |

| 회수가 불가능하여 당기 중 제각된 금액 | 190,148 | 27,060 |

| 기말 | (2,122,440) | (2,087,027) |

2) 상각후원가 측정 기타금융자산

상각후원가로 측정하는 기타금융자산에는 미수금, 대여금 등의 기타채권과 기타금융자산이 포함됩니다.

| (단위:천원) | |||

| 구 분 | 당기말 | 전기말 | |

| 단기대여금 | 미수금 | 미수금 | |

| 기초 손실충당금 | - | (20,854) | (20,854) |

| 당기 중 당기손익으로 인식된 손실충당금의 증가 | (3,559,000) | - | - |

| 회수가 불가능하여 당기중 제각된 금액 | - | 20,854 | - |

| 기말 손실충당금 | (3,559,000) | - | (20,854) |

③ 유동성위험

회사는 매월마다 3개월 자금수지계획을 수립함으로써 영업활동, 투자활동, 재무활동에서의 자금수지를 미리 예측하고 있으며, 이를 통해 필요 유동성 규모를 사전에 확보하고 유지하여 향후에 발생할 수 있는 유동성리스크를 사전에 관리하고 있습니다.

당기말과 전기말 현재 회사가 보유한 금융부채의 계약상 만기는 다음과 같습니다.

i) 당기말

| (단위 : 천원) | ||||||

| 계정과목 | 3개월미만 | 4~6개월 | 7~12개월 | 1년~2년 | 2년~3년 | 3년초과 |

| 매입채무 | 15,011,143 | - | - | - | - | - |

| 차입금 | 19,118,987 | 32,321,001 | 7,529,817 | 4,906,163 | 5,685,449 | 8,233,560 |

| 기타채무 | 6,219,212 | - | 174,907 | 3,000 | - | - |

| 리스부채 | 356,450 | 350,871 | 705,651 | 196,260 | 32,122 | - |

| 파생금융부채 | 1,496 | 1,499 | 2,988 | 1,465 | 2,035,641 | 223,975 |

| 사채 | 274,848 | 276,980 | 556,091 | 51,040,773 | - | 11,040,808 |

| 합 계 | 40,982,136 | 32,950,351 | 8,969,454 | 56,147,661 | 7,753,212 | 19,498,343 |

(*) 동 금액은 할인하지 않은 금액으로 장부금액과 일치하지 않습니다.

당기말 현재 회사가 신용위험에 노출된 최대금액인 7,514,603천원은 상기 현금흐름에서 제외되어 있으며, 지급의무가 발생 가능한 가장 이른 기간은 다음과 같습니다

| (단위 : 천원) | |||

| 구 분 | 1년 미만 | 2년 이하 | 합 계 |

| 우리사주취득자금보증 | 14,603 | - | 14,603 |

| 주식매수대금보증 | 7,500,000 | - | 7,500,000 |

| 합 계 | 7,514,603 | - | 7,514,603 |

ii) 전기말

| (단위 : 천원) | ||||||

| 계정과목 | 3개월미만 | 4~6개월 | 7~12개월 | 1년~2년 | 2년~3년 | 3년초과 |

| 매입채무 | 11,419,080 | - | - | - | - | - |

| 차입금 | 7,226,234 | 53,039,601 | 7,813,519 | 4,765,889 | 4,912,049 | 10,226,506 |

| 기타채무 | 6,965,702 | - | 174,907 | 103,000 | - | - |

| 리스부채 | 74,867 | 72,707 | 143,252 | 257,771 | 200,517 | 30,696 |

| 사채 | 283,375 | 279,111 | 553,959 | 1,107,918 | 54,194,157 | - |

| 합 계 | 25,969,257 | 53,391,419 | 8,685,637 | 6,234,578 | 59,306,724 | 10,257,201 |

(*) 동 금액은 할인하지 않은 금액으로 장부금액과 일치하지 않습니다.

전기말 현재 회사가 신용위험에 노출된 최대금액인 7,535,282천원은 상기 현금흐름에서 제외되어 있으며, 지급의무가 발생 가능한 가장 이른 기간은 다음과 같습니다.

| (단위 : 천원) | |||

| 구 분 | 1년 미만 | 2년 이하 | 합 계 |

| 우리사주취득자금보증 | 35,282 | - | 35,282 |

| 주식매수대금보증 | - | 7,500,000 | 7,500,000 |

| 합 계 | 35,282 | 7,500,000 | 7,535,282 |

(2) 자본 위험 관리

회사의 자본위험 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 회사는 부채비율을 기준으로 하여 자본을 관리하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있습니다.

당기말과 전기말 현재 부채비율 및 순차입금비율은 다음과 같습니다.

| (단위 : 천원) | ||

| 구 분 | 당기말 | 전기말 |

| 부채총계 (A) | 185,587,360 | 190,816,360 |

| 자본총계 (B) | 183,359,308 | 242,393,012 |

| 현금및현금성자산 (C) | 713,623 | 2,176,900 |

| 차입금 (D) | 138,156,195 | 139,439,284 |

| 부채비율 (A/B)(%) | 101.22 | 78.72 |

| 순차입금비율 (D-C)/B(%) | 74.96 | 56.63 |

(3) 공정가치 측정

① 당기말과 전기말 현재 금융자산과 금융부채의 장부금액과 공정가치는 다음과 같습니다.

| (단위: 천원) | ||||

| 구 분 | 당기말 | 전기말 | ||

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산: | ||||

| 공정가치로 인식된 금융자산: | ||||

| 당기손익-공정가치측정금융자산 | 51,647,953 | 51,647,953 | 45,291,777 | 45,291,777 |

| 파생상품금융자산 | 325,345 | 325,345 | 212,590 | 212,590 |

| 소 계 | 51,973,298 | 51,973,298 | 45,504,367 | 45,504,367 |

| 상각후원가로 인식된 금융자산: | ||||

| 현금및현금성자산 | 713,623 | 713,623 | 2,176,900 | 2,176,900 |

| 매출채권 | 28,459,966 | 28,459,966 | 29,012,795 | 29,012,795 |

| 장기매출채권 | - | - | 4,799 | 4,799 |

| 단기대여금 | 541,000 | 541,000 | 3,247,260 | 3,247,260 |

| 기타채권(*1) | 5,306,390 | 5,306,390 | 1,911,810 | 1,911,810 |

| 국공채 | 107,400 | 107,400 | 107,400 | 107,400 |

| 소 계 | 35,128,380 | 35,128,380 | 36,460,963 | 36,460,963 |

| 합 계 | 87,101,678 | 87,101,678 | 81,965,331 | 81,965,331 |

| 금융부채: | ||||

| 공정가치로 인식된 금융부채: | ||||

| 파생상품금융부채 | 2,267,064 | 2,267,064 | - | - |

| 소 계 | 2,267,064 | 2,267,064 | - | - |

| 상각후원가로 인식된 금융부채: | ||||

| 매입채무 | 15,011,143 | 15,011,143 | 11,419,080 | 11,419,080 |

| 단기차입금 | 53,040,649 | 53,040,649 | 61,246,328 | 61,246,328 |

| 기타채무(*2) | 8,669,348 | 8,669,348 | 8,767,305 | 8,767,305 |

| 장기차입금(*3) | 23,103,067 | 23,103,067 | 24,633,627 | 24,633,627 |

| 사채 | 60,405,946 | 60,405,946 | 53,559,330 | 53,559,330 |

| 소 계 | 160,230,153 | 160,230,153 | 159,625,670 | 159,625,670 |

| 합 계 | 162,497,217 | 162,497,217 | 159,625,670 | 159,625,670 |

(*1) 미수금, 미수수익 및 보증금으로 구성되어 있습니다.

(*2) 미지급금, 미지급비용, 임대보증금 및 기타유동부채로 구성되어 있습니다.

(*3) 유동성장기차입금을 포함하고 있습니다.

② 공정가치서열체계

회사는 재무상태표에 공정가치로 측정되는 금융상품에 대하여 공정가치 측정에 사용된 투입변수에 따라 다음과 같은 공정가치 서열체계로 분류하고 있습니다.

| 수 준 | 내 용 |

| 수준 1 | 동일한 자산이나 부채에 대한 활성시장의(조정되지 않은) 공시가격 |

| 수준 2 | 직접적으로(예: 가격) 또는 간접적으로(예: 가격에서 도출되어) 관측가능한, 자산이나 부채에 대한 투입변수. 단 수준 1에 포함된 공시가격은 제외함 |

| 수준 3 | 관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수(관측가능하지 않은 투입변수) |

i) 수준별 공정가치

당기말과 전기말 현재 금융상품의 수준별 공정가치 측정치는 다음과 같습니다.

| (단위 : 천원) | ||||

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

| 당기말: | ||||

| 금융자산 | ||||

| - 당기손익-공정가치측정금융자산 | 8,032,847 | - | 43,615,106 | 51,647,953 |

| - 파생상품금융자산 | - | 325,345 | - | 325,345 |

| 전기말: | ||||

| 금융자산 | ||||

| - 당기손익-공정가치측정금융자산 | - | - | 45,291,777 | 45,291,777 |

| - 파생상품금융자산 | - | 212,590 | - | 212,590 |

활성시장에서 거래되는 금융상품의 공정가치는 보고기간 말 현재 고시되는 시장가격에 기초하여 산정됩니다. 거래소, 판매자, 중개인, 산업집단, 평가기관 또는 감독기관을 통해 공시가격이 용이하게 그리고 정기적으로 이용가능하고, 그러한 가격이 독립된 당사자 사이에서 정기적으로 발생한 실제 시장거래를 나타낸다면, 이를 활성시장으로 간주하며, 이러한 상품들은 수준 1에 포함됩니다. 수준 1에 포함된 상품들은 대부분 상장된 지분상품으로 구성됩니다.

활성시장에서 거래되지 아니하는 금융상품의 공정가치는 평가기법을 사용하여 결정하고 있습니다. 이러한 평가기법은 가능한 한 관측가능한 시장정보를 최대한 사용하고 기업특유정보를 최소한으로 사용합니다. 이때, 해당 상품의 공정가치 측정에 요구되는 모든 유의적인 투입변수가 관측가능하다면 해당 상품은 수준 2에 포함됩니다. 만약 하나 이상의 유의적인 투입변수가 관측가능한 시장정보에 기초한 것이 아니라면 해당 상품은 수준 3에 포함됩니다.

금융상품의 공정가치를 측정하는 데에 사용되는 평가기법에는 다음이 포함됩니다.

- 유사한 상품의 공시시장가격 또는 딜러가격

- 파생상품의 공정가치는 보고기간 말 현재의 선도환율 등을 사용하여 해당 금액을 현재가치로 할인하여 측정

- 나머지 금융상품에 대해서는 현금흐름의 할인기법 등의 기타 기법 사용

ii) 공정가치 서열체계 수준 2의 가치평가기법 및 투입변수 설명

공정가치로 측정되는 자산ㆍ부채 중 공정가치 서열체계 수준 2로 분류된 자산ㆍ부채의 가치평가기법과 투입변수는 다음과 같습니다.

| (단위:천원) | ||||

| 구 분 | 당기말 | 전기말 | 가치평가기법 | 투입변수 |

| 파생상품금융자산 | 325,345 | 212,590 | 현금흐름할인모형 | 통화선도가격, 할인율 등 |

iii) 공정가치 서열체계 수준 3으로 분류된 자산ㆍ부채의 변동내역

당기와 전기 중 공정가치로 측정되는 자산ㆍ부채 중 공정가치 서열체계 수준 3으로 분류된 자산ㆍ부채의 변동내역은 다음과 같습니다.

| (단위:천원) | ||||

| 구 분 | 당기 | 전기 | ||

| 당기손익-공정가치 측정금융자산 |

파생상품금융자산 | 당기손익-공정가치 측정금융자산 |

파생상품금융자산 | |

| 기초금액 | 45,291,777 | - | 21,860,028 | 239,680 |

| 취득금액 | 166,824 | - | 16,632,939 | - |

| 대체금액(*) | (6,695,411) | - | - | - |

| 처분금액 | (2,500,000) | - | (7,049,000) | - |

| 당기손익에 포함된 손익 | 7,351,915 | - | 13,847,810 | (239,680) |

| 기말금액 | 43,615,106 | - | 45,291,777 | - |

(*)공정가치 서열체계 분류로 대체된 금액 입니다.

iv) 수준 3으로 분류된 자산ㆍ부채의 가치평가기법과 투입변수

공정가치로 측정되는 자산ㆍ부채 중 공정가치 서열체계 수준 3으로 분류된 자산ㆍ부채의 가치평가기법과 투입변수는 다음과 같습니다.

| (단위:천원) | |||||

| 구 분 | 당기말 | 전기말 | 가치평가기법 | 투입변수 | 투입변수 |

| 채무증권 | 10,103,788 | 12,934,268 | 현금흐름할인모형 등 | 미래예상현금흐름, 할인율 등 | 할인율을 1%P 증가 또는 감소시킴으로써 공정가치 변동을 산출 |

| 지분증권 | 33,511,318 | 32,357,509 | 이항모형 등 | 매래예상주식가치, 할인율 등 | 주가를 10%P 증가 또는 감소시킴으로써 공정가치 변동을 산출 |

v)각 금융상품별 투입변수의 변동에 따른 손익효과에 대한 민감도 분석 결과는 아래와 같습니다

| (단위:천원) | ||

| 구분 | 당기 | |

| 유리한 변동 | 불리한 변동 | |

| 당기손익-공정가치측정금융자산 | ||

| 채무증권 | 138,092 | (134,378) |

| 지분증권 | 522,676 | (370,273) |

8. 경영상의 주요계약

당사는 보고서 제출일 현재 당사의 재무상태에 중요한 영향을 미치는 중요계약은 없습니다.

9. 연구개발활동

가. 연구개발 담당조직

1) 연결회사는 연구소장 1인, 연구팀 팀장 1인, 연구원 5인으로 구성되어 있습니다.

2)조직도

| 대표이사 엄기민 |

| 연구소 지준호사업부장 (전담요원) |

| 연구팀 |

| 팀장 김미영 (전담요원) |

| 매니저 박은정 (전담요원) |

| 매니저 김한나 (전담요원) |

| 매니저 방상우 (전담요원) |

| 매니저 정해영 (전담요원) |

| 매니저 김태형 (전담요원) |

| 매니저 김선영 (관리직원) |

나. 연구개발비용

(단위: 백만원, %)

| 구분 | 2020년도 (제22기) |

2019년도 (제21기) |

2018년도 (제20기) |

|

| 기타 경비 | - | - | - | |

| 소계 | - | - | - | |

| 비용 처리 |

제조원가 | 735 | 751 | 823 |

| 판관비 | - | - | - | |

| 합계 (매출액 대비 비율) |

735 (0.48%) |

751 (0.47%) |

823 (0.67%) |

|

다. 연구개발실적

1) 탄산동 탈수품 (ECC-50) 개발

| 연구과제 | 탄산동 탈수품 개발 |

| 연구기관 | KG ETS 자체 연구 |

| 연구결과 및 기대효과 | - 산화동 ECO-10 생산 중간체인 탄산동 탈수품을 목재방부재용으로 사용되는 ECC-50으로 개발하여 품질을 향상시킴, 수분을 함유한 탈수품 형태로 공급하므로 목재 방부재 생산 과정 중 유해물질인 탄산동 날림을 방지하여 작업의 효율성을 높임. - 수입대체 효과, 작업 환경 개선, 동제품 관련 사업영역의 확대 |

| 개발기간 | 2011년 09월 ~ 2011년 12월 |

| 연구결과가 상품화된 경우 그 내용 | - 목재 방부재 제조 회사에 납품 - 2012년 매출수량 106톤, 매출액 5억2천만원 |

2) 아산화동 개발

| 연구과제 | 아산화동 개발 |

| 연구기관 | KG ETS 자체 연구 |

| 연구결과 및 기대효과 | - 현재 국내에서 소비되는 대부분이 수입(5000~6000톤/년) 되어지고 있는 아산화동을 국산화함으로써 수입대체 효과를 통한 KG ETS의 가치를 높힐 수 있음. - 또한 기존 생산품인 산화동, 탄산동 뿐 아니라 아산화동을 생산하므로써 동관련 산업 전문기업으로 월 500톤 가량의 시장(연간 500억) 에 진입하여 매출 증대 기대 |

| 개발기간 | 2012년 04월 ~ 2012년 10월 |

| 연구결과가 상품화 되지 않은 경우 그 이유 | - 기술개발은 완료 되었으나 업체 현장 적용 테스트와 원료 확보등의 문제로 상품화 되지 않음 |

3) 황산동 5수염 개발

| 연구과제 | 황산동 5수염 개발 |

| 연구기관 | KG ETS 자체 연구 |

| 기대효과 | - 폐스크랩의 원료로 PCBs 및 화학동, 시약시장에 공급 가능한 고품질의 황산동 제품 개발 - 기존 생산품인 산화동, 탄산동 뿐 아니라 황산동을 생산하므로써 동관련 산업 전문기업으로의 성장 가능. |

| 개발기간 | 2013년 01월 ~ 2013년 07월 |

| 소요자금 | 500만원 (기존 연구소내 시설 이용 가능, 반응기 제작등에 소요되는 비용) |

| 재원 조달방법 | 당사 보유 자금 |

4) 초미립 주석산화물 개발

| 연구과제 | ITO 타겟 및 디스플레이 유리용 초미립 주석산화물 개발 |

| 연구기관 | KG ETS, 한국세라믹기술원 |

| 기대효과 | - ITO(Indium Tin oxide)타겟제로 사용되는 주석산화물의 경우 전도성 확보를 위한 99.99%이상 고순도, 소결밀도 99% 이상의 타켓 제조를 위한 평균 1차 입경이 100nm 이하를 지니며 입도분포와 입자분산성과 결정성의 최적화를 위한 기술개발이 필요하지만, 국내에서는 대규모 제조업체가 없으며 신뢰성 부족으로 전량 수입에 의존하고 있는 실정임. - 국내 Sn을 이용한 산업으로 정제, 제련 및 정련기술은 물론 고순도-소재화, 가공에 의한 부품-소재 연구에 대한 기술개발 노력 및 관련 산업이 시작단계에 머물고 있음. - 주석 금속으로부터 SnO2 (고부가가치 부품?소재산업인 ITO 및 디스플레이 유리 등에 적용) 제조를 통한 국산화 및 수입대체, 자원 절약 효과있음. |

| 개발기간 | 2012년 11월 1일 ~ 2014년 07월 31일 |

| 소요자금 | 총 1억 |

| 재원 조달방법 | KG ETS 5000만원 + 한국세라믹기술원 5000만원 [ 연구개발비 8500만원, 기술료 1500만원 ] |

| 연구결과가 상품화 되지 않은 경우 그 이유 | - 시장 및 판매처가 한정적이며, 판매 가격이 계속 하락하고 있으며, 진입장벽이 낮아 사업성이 없는 것으로 판단하여, 사업화 보류 |

5) 폐소프트에칭액의 재활용 기술 개발

| 연구과제 | 표면처리공정에서 발생하는 폐소프트에칭액의 재활용 네트원크 구축 |

| 연구기관 | KG ETS, 한양대학교 산학협력단, 화백엔지니어링, 이수엑사보드, 유현전자 |

| 기대효과 | -인쇄회로기판(PCB) 제조공정에서 발생하는 1~3% 구리 폐액 (소프트에칭액)이 현재 경제적 가치 부족으로 대부분 폐수장으로 보내져 폐수처리되고 있어 이를 전기분해 방식 구리 회수장치를 통하여 구리를 회수하고 회수된 구리를 고부가가치 산화동 제품으로 재활용될 수 있도록 함. - 기존의 소프트에칭폐액 회수기술로서 치환법, 수산화물 침전법을 이용한 구리회수 설비가 일부 PCB 제조사와 폐수처리업체에서 운영되고 있으나 총발생량의 극히 일부에 해당하고 최근 몇년간 해외의 전해회수장치가 국내에 소개되기 시작하였으나 성공사례는 없음. - PCB 제조 공정에서 발생하는 저농도 황산구리 폐액류를 전해방식으로 회수하는 기술을 개발, 보급하여 구리자원 순환 이용율을 증가 시키고 회수된 구리의 자원화로 수익을 창출할 뿐만 아니라 폐기물 발생량을 감소시키는 등 자원순환과 환경부하 감소효과를 얻을 수 있음. |

| 개발기간 | 2014년 6월 1일 ~ 2015년 08월 31일 |

| 소요자금 | 총 1억4천 |

| 재원 조달방법 | KG ETS 5000만원 + 정부출연금 7000만원 + 지방비 2000만원 |

6) 텅스텐 슬러지의 재활용 기술 개발

| 연구과제 | 희귀금속류 회수 기술 개발 및 화합물 제조 (텅스텐) |

| 연구기관 | KG ETS 자체 연구 |

| 기대효과 | - 텅스텐은 우리나라에서 희소금속으로 분류되어 있으며 중국의 자원 무기화 정책으로 인하여 고부가가치 원천소재임에도 불구하고 수급이 불안하고, 가격이 예측이 불가할 정도이며 또한 전략적으로 중요 물질이나 전량 수입되고 있는 상태임. 뿐만 아니라 국내 재활용이 “0”로 회수된 텅스텐 슬러지, 하드스크랩이 전량 해외(대분분 중국)로 헐값에 수출되고 있으며 저가로 수입해간 중국은 재생 처리하여 다시 한국으로 고가로 판매하고 있는 실정임. - 텅스텐 슬러지에서 산화텅스텐과 황산코발트 제조를 통한 국산화 및 수입대체, 자원 절약 효과가 있으며 산화텅스텐은 공구강 원료인 페로텅스텐 제조용으로, 황산코발트는 이차전지 원료인 전구체 제조용으로 활용이 가능함. |

| 개발기간 | 2016년 8월 1일 ~ 2017년 2월 28일 |

| 소요자금 | 500만원 |

| 재원 조달방법 | 당사 보유 자금 |

7) 해조류 유래 바이오연료 제품화 연구개발

|

연구과제 |

해조류 바이오매스 통합활용기반 구축 |

|

연구기관 |

KG씨에스에너지, 부경대학교, 고등기술연구원, 강원대학교 |

|

연구결과 및 기대효과 |

- 연구결과 > 해조류 유래 바이오연료의 제품화 및 상용화 기반 마련 > 바이오연료 생산을 위한 생물학적 열화학 공정개발 > 해조류 바이오유 혼합 바이오중유 시제품 개발 - 기대효과 > 비식량 해조류 바이오매스 대량생산과 재생 가능한 바이오연료 생산기술로 새로운 비즈니스와 고용 기회를 창출할수 있음 > 해조류 바이오매스로부터 바이오연료 및 바이오소재를 생산하는 세계 최초의 신성장동력 산업을 구축함으로써 국가 경쟁력 증대 > 국내에서 생산된 수산자원으로부터 생산한 재생가능 연료의 다양화 및 안정적인 공급을 통해 RPS와 같은 규제를 만족할수 있음 |

| 개발기간 |

2014년 12월 ~ 2018년 02월 |

| 연구결과가 상품화된 경우 그 내용 |

- 해조류 유래 바이오중유 시제품 완료 1) 전처리된 해조류 잔사의 추출물을 이용한 휘발성 지방산 제조방법 2) 해조류 유래 수열 액화원료의 수증기 개질 반응용 촉매 및 이를 이용한 수소의 생산방법 |

8) 바이오중유의 고품질화 연구개발

| 연구과제 |

바이오중유 고품질화 기술개발 |

| 연구기관 |

KG씨에스에너지, 부경대학교 |

| 연구결과 및 기대효과 |

- 연구결과 > 바이오중유의 원료인 CNSL의 높은 요오드가를 저감 가능한 수첨공정 및 촉매개발 > 특허출원 바이오중유로 사용하기 위한 동식물유의 수소화 반응 촉매 및 이를 이용한 동식물유의 산가 및 요오드가 저감방법 - 기대효과 > 바이오중유 원료 중에서 CNSL은 상대적으로 가격이 저렴하고 발열량이 높고 유동점이 낮은 장점이 있으나 정제공정이 까다롭고 요오드가 수치가 높은 단점이 있으나, 본 연구개발을 통하여 단점을 보완할수 있는 기술을 확보하여 향후 설비 보완시 가격 경쟁력을 확보할수 있음 |

| 개발기간 | 2016년12월~ 2017년09월 |

| 연구결과가 상품화 되지 않은 경우 그 이유 |

- 기술개발은 완료 되었으나 상용화를 위한 플랜트 부지 확보 및 파이로트 설비 운영을 통한 모니터링을 준비하고 있음 |

라. 향후 연구개발 계획

1) 희귀금속류 회수 기술 개발 및 화합물 제조

| 연구과제 | 희귀금속류 회수 기술 개발 및 화합물 제조 (코발트 함유 폐액 중 코발트 회수 공정 개발 진행 중 ) |

| 연구기관 | KG ETS 자체 연구 |

| 기대효과 | - 사용 후 버려지는 폐기물로부터 고가의 희귀금속을 분리, 정제 기술 및 화합물 제조 공정 개발을 통해 고순도의 자원을 확보하고, 그 희귀성으로 인해 고수익을 창출할 수 있으며 폐기물 발생량을 감소시키는 등 자원순환과 환경부하 감소효과를 기대할 수 있음. |

| 개발기간 | 2017년 6월 1일 ~ 2021년 12월 31일 |

| 소요자금 | 미정 |

| 재원 조달방법 | 당사 보유 자금 |

2) 바이오중유 제조를 위한 탈산 및 탈검 공정개발

| 연구과제 |

바이오중유 제조를 위한 탈산 및 탈검 공정개발 |

| 연구기관 |

KG씨에스에너지 기업부설연구소 |

| 기대효과 |

- 바이오중유의 품질기준에 적합하게 원재료를 정제하기 위해서는 산가, 요오드가, 알칼리금속분등을 제거하기 위한 탈산 및 탈검 공정개발이 요구되고 있으며, - 상대적으로 가격이 저렴한 고산가의 팜오일이나 고요오드가의 CNSL을 경제적으로 정제할수 있는 탈산 및 탈검 공정개발을 성공한다면 제조원가를 낮추어 가격 경쟁력을 확보하여 매출성장을 기대할 수 있음. |

| 개발기간 |

2021년 1월 1일 ~ 2021년 12월 31일 |

| 소요자금 |

미정 |

| 재원 조달방법 |

당사 보유 자금 |

10. 기타 투자의사 결정에 필요한 사항

가. 지적재산권 등

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 만기일 | 적용제품 | 주무 관청 |

| 1 | 특허권 | 폐염화동용액으로부터 산화동을 회수하는 방법 | KG ETS | 1994.06.03 | 1997.09.05 | 2014.6.3 주1) |

산화동 | 특허청 |

| 2 | 특허권 | 탄산수소나트륨을 이용한 산성 유해가스의 제거방법 및 제거장치 | KG ETS | 2005.04.11 | 2006.11.09 | 2025.4.11 | 가스제거 장치 |

특허청 |

| 3 | 특허권 | 폐염화동 용액으로부터 극미량의 염소를 함유하는 고순도의 산화동을 제조하는 방법 | KG ETS | 2007.06.12 | 2008.06.17 | 2027.6.12 | 산화동 | 특허청 |

| 4 | 특허권 | 산화주석 분말의 제조방법 및 이에 의해 제조된 산화주석 분말 | KG ETS 한국세라믹기술원 |

2014.07.31 | 2015.12.30 | 2034.07.31 | 산화주석 | 특허청 |

|

5 |

특허권 |

기상 및 액상 이중순환형 바이오중유 제조시스템 |

KG CSE |

2015.12.30 |

2016.05.26 |

2035.12.30 |

바이오중유 |

특허청 |

|

6 |

특허권 |

내부순환형 악취제거기가 구비된 바이오중유 제조시스템 |

KG CSE |

2016.04.27 |

2017.02.01 |

2036.04.27 |

바이오중유 |

특허청 |

|

7 |

특허권 |

건조공기 온도조절기가 장착된 바이오중유 제조시스템 |

KG CSE |

2016.04.27 |

2017.08.11 |

2036.04.27 |

바이오중유 |

특허청 |

|

8 |

특허권 |

키트형 수분제거트랩이 장착된 바이오중유 제조시스템 |

KG CSE |

2016.04.27 |

2017.11.29 |

2036.04.27 |

바이오중유 |

특허청 |

|

9 |

특허권 |

자동식 액체연료 여과장치 |

KG CSE |

2009.03.25 |

2009.12.17 |

2029.03.25 |

바이오중유 |

특허청 |

|

10 |

특허권 |

다시마 추출물 또는 이로부터 분리한 폴피린계 화합물을 유효 성분으로 함유하는 당뇨성 합병증의 예방 및 의료용 약학 조성문 |

KG CSE |

2011.03.10 |

2014.11.28 |

2031.03.10 |

해조류오일 |

특허청 |

|

11 |

특허권 |

당뇨성 합병증의 예방 또는 치료에 사용하기 위한 다시마 추출물로부터 폴피린계 화합물의 분리방법 |

KG CSE |

2014.02.28 |

2016.12.01 |

2034.02.28 |

해조류오일 |

특허청 |

|

12 |

특허권 |

전처리된 해조류 잔사의 추출물을 이용한 휘발성 지방산 제조방법 |

KG CSE/ 부경대 |

2011.12.16 |

2013.03.11 |

2031.12.16 |

바이오중유 |

특허청 |

|

13 |

특허권 (출원) |

바이오중유로 사용하기위한 동식물유의 수소화 반응 촉매 및 이를 이용한 동식물유의 산가 및 요오드가 저감방법 |

KG CSE |

2017.11.13 |

- | - |

바이오중유 |

특허청 |

|

14 |

특허권 (출원) |

해조류 유래 수열 액화원료의 수증기 개질 반응용 촉매 및 이를 이용한 수소의 생산방법 |

KG CSE/ 부경대 |

2017.04.04 |

- | - |

바이오중유 |

특허청 |

|

15 |

특허권 (국제 출원) |

Catalyst for steam reforming of hydrothermal liquefaction liquid from macro algae and method for producing hydrogen using the same |

KG CSE/ 부경대 |

2017.04.07 |

- | - |

바이오중유 |

특허청 |

주1) 폐염화동용액으로부터 산화동을 회수하는 방법은 2014년 6월 3일부로 특허가

만료되었습니다.

(1) 소요기술 명세

| 제품 | 소요기술 | 지적 재산권 확보 여부 |

| 산화동 (ECO-10) |

고급형 PCBs 도금에 적합하도록 염소 함량을 10ppm 이하로 유지 | 한국 특허 제10-0840553호 (특허권자;KG ETS) |

| 황산 용액 및 도금액에 쉽게 용해 | ||

| 유기물 및 기타 불순물의 함량이 낮으며 흐름성이 좋아 도금현장에 적용이 용이함 | ||

| 바이오중유 | 바이오중유 품질기준에 적합하도록 수분0.2w%이하로 유지 | 한국 특허 제10-1626733호 (특허권자;KG씨에스에너지) |

| 주반응기 액상의 일부가 순환되면서 기상에 포함된 수분을 제거하기 위하여 고체상 수분흡착제가Packed-Bed 형태로 구성된 수분제거장치를 포함하며, 건조공기가 수분스트리핑을 위하여 공급되는 건조공기 공급기가 배치되며 상기 주반응기 및 각 원료탱크의 기상에 접촉되는 습도센서, 수분활성도 측정센서가 구비되고, 주반응기의 수분 농도에 따라 수분제거장치로 공급되는 공기의 공급속도를 조절하는 것을 특징으로 함. |

(2) 소요기술의 자체 개발 정도 및 기술 제휴 여부

| 주요기술 | 개발기관 | 개발정도 | 소요금액 | 기술제휴정도 |

| 10ppm 미만의 낮은 염소함량 및 불순물 제거를 위한 정제 기술 | 연구소 | 완료 | 5백만원 | 자체기술 |

|

기상 및 액상 이중순환형 바이오중유 제조기술 |

기업부설연구소 |

완료 |

2천만원 |

자체기술 |

나. 환경관련 규제사항

당사사는 2015년부터 온실가스배출권의 할당 및 거래에 관한 법률 제8조에 따라 온실가스 배출권 거래제 적용대상업체에 해당합니다.

또한 당사는 대기환경보전법 제30조1항에 따라 대기4종 및 수질 및 수생태계 보전에 관한 법률 제33조 제1항에 따라 폐수 제5종 사업장에 해당합니다.

[철강 및 항만 부문]

1. 사업의 개요

KG동부제철㈜와 연결대상 종속회사(이하 '연결회사')는 냉연강판, 각종표면처리강판을 주요제품으로 생산 및 판매하는 KG동부제철㈜(지배회사)와 동종업을 영위하는 종속회사로 구성된 철강 전문회사입니다.

연결회사는 경영진의 의사결정을 위해 경영진에게 제공되는 보고수준에 따라 영업부문을 철강부문, 기타부문으로 구분하였습니다.

○ 연결회사의 영업부문은 아래와 같습니다.

| 구 분 | 영 업 |

| 철강부문 | 냉연, 칼라, 석도 및 PEB에 대한 생산 및 판매 |

| 기타부문 | 항만, 임대용역 |

가. 보고부문별 요약 재무현황

(1) 매출 및 부문이익 현황

| (단위: 백만원) | ||||||

| 구 분 | 제39기 | 제38기 | 제37기 | |||

| 매출 | 부문이익(손실) | 매출 | 부문이익(손실) | 매출 | 부문이익(손실) | |

| 철강부문 | 2,583,976 | 95,879 | 2,765,597 | 11,588 | 2,840,996 | (19,629) |

| 기타부문 | 64,182 | 5,958 | 75,764 | 21,253 | 67,957 | 10,220 |

| 내부거래로 인한 조정 | (305,715) | 8,941 | (413,110) | 1,799 | (363,856) | (6,963) |

| 합계 | 2,342,444 | 110,779 | 2,428,251 | 34,640 | 2,545,097 | (16,372) |

주1) K-IFRS 기준으로 작성하였습니다.

(2) 자산 및 부채현황

| (단위: 백만원) | ||||

| 구 분 | 제39기 | 제38기 | 제37기 | |

| 자산 | 철강부문 | 2,337,154 | 2,227,453 | 2,324,738 |

| 기타부문 | 223,433 | 288,025 | 299,504 | |

| 내부거래제거 | (302,866) | (160,206) | (118,183) | |

| 자산소계 | 2,257,721 | 2,355,272 | 2,506,059 | |

| 부채 | 철강부문 | 1,389,802 | 1,636,689 | 2,676,763 |

| 기타부문 | 9,237 | 39,886 | 32,964 | |

| 내부거래제거 | (114,022) | (210,763) | (210,103) | |

| 부채소계 | 1,285,017 | 1,465,812 | 2,499,624 | |

주1) K-IFRS 기준으로 작성하였습니다.

나. 시장여건 및 영업개황

[철강부문]

(1) 산업의 특성

철(Fe)은 지구상에 매장량이 풍부하고, 가공성이 우수하며, 단단한 장점을 가지고 있어 인류 역사와 함께 하면서 가장 널리 사용되고 있는 금속입니다.

철강산업은 철을 함유하고 있는 철광석, 철스크랩 등을 녹여 쇳물을 만들고 불순물을줄인 후 연주 및 압연과정을 거쳐 열연강판, 냉연강판, 강관 등 최종 철강제품을 만들어내는 산업입니다. 이렇게 생산된 철강재는 자동차, 조선, 전자, 기계, 건설 등 대부분의 2차 산업에서 기초소재로 쓰이기 때문에 소재산업의 특성상 전후방 산업과의 연관효과가 매우 크고, 그 시장규모가 타 제조업종에 비해 상당히 큰 편입니다.

또한, 자본집약적 장치산업으로 초기에 막대한 설비투자가 요구됩니다. 초기 투자 이후에도 제품 생산성 유지 및 향상을 위한 경상적 투자, 경제성장에 따른 수요증가에 대응하기 위한 생산능력 확대 투자가 지속적으로 수반되어야 합니다. 이러한 자본집약적 장치산업의 특성은 신규기업이 사업에 진입하는데 높은 진입장벽으로 작용하고있으며, 높은 시장 집중도의 요인이 되고 있습니다.

(2) 경기변동의 특성

철강산업은 생산규모가 크고 증설에 장기간이 소요되기 때문에 호황기에 즉각적인 증설이 어려울 뿐만 아니라 불황기에도 설비 폐쇄 및 제거에 큰 비용이 발생하기 때문에 생산감축 역시 쉽지 않습니다. 즉, 철강산업은 경기 변동에 따른 즉각적인 대응이 어려워 불황기에 거액의 손실발생, 호황기 투자계획 확정의 곤란을 겪을 수 있습니다. 장치산업의 특성상 설비투자에 장기간의 시간과 대규모의 자금이 소요되나 일단 증설이 완료될 경우, 공급능력은 계단식 증가현상을 보입니다. 반면, 철강수요는 경제성장에 따라 완만한 증가속도를 보이는 것이 일반적이어서 업계의 설비증설이 있을 경우 공급과잉이 발생해 제품 가격이 급락할 수 있습니다.

철강재의 경우 전산업의 기초소재로서 전체 경기변동의 영향을 받고, 개별수요 산업의 부침에 따라 제품별 편차가 있습니다. 계절적인 변동의 영향은 적으나, 석도강판의 경우 하절기 기온에 의한 음료시장의 경기변동에 영향이 있습니다.

(3) 성장성

한국은 글로벌 6위 철강 생산국입니다. 중국, 인도, 미국 등에 이어 세계적으로 경쟁력 있는 조강 생산능력을 갖추고 있으며 연간 생산액도 약 96조원에 이르는 등 제조업에서도 높은 비중을 차지하는 중요한 장치산업입니다.

환경규제의 강화와 전세계 공급과잉이라는 극복해야할 과제는 분명히 존재하지만 스마트 철강 제조 생태계 구축을 위한 시범 모델을 마련하고, 원료투입에서부터 제조공정과 유통,가격,인증에 이르는 전 생산과정의 '디지털전환'이 정착된다면 철강산업은 제2의 전성기를 맞이하게 될 것입니다.

(4) 시장에서 경쟁력을 좌우하는 요인

철강 산업의 미래 환경은 4차 산업혁명의 시대에 맞춰 변화하고 있습니다.

산업의 질서파괴가 급속히 전개되면서 기존에 보유한 경쟁우위는 무의미해지고 있으며, 4차 산업혁명의 도약에 연계하며 세계 철강산업도 스마트 공장(Smart Factory)을 적극 추진하고 있습니다.

인공지능ㆍ빅데이터 접목 등을 통해 생산 최적화와 공장 효율 극대화에 초점을 맞추고 있는 회사만이 경쟁우위를 점할 것이며 그렇지 못한 회사는 점차 도태되어 기업의영속성을 유지하기 힘들 것입니다.

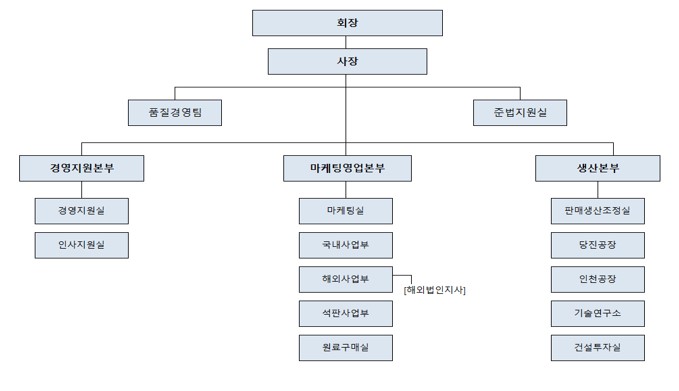

다. 조직도

|

|

조직도_201231 |

[기타부문]

항만하역 사업

(1) 산업의 특성

항만하역은 선박을 이용하여 운송된 화물을 화주 또는 선박운항업자의 위탁을 받아 항만에서 선박으로부터 인수하거나 화주에게 인도하는 행위이며, 항만에서 화물을 선박에 싣거나 보관/장치/운반하는 등 항만에서의 화물 유통을 수행하는 작업을 말합니다.

항만은 우리나라 수출입 물동량의 대부분을 처리하는 핵심 국가기간시설로, 전세계 교역량의 90% 정도가 항만물류 활동을 통해 처리되고 있기 때문에 항만의 경쟁력은국가경쟁력과 직결된다고 할 수 있습니다.

항만하역 기술의 지속적 향상으로 하역서비스는 동질화되고 있어 중장기적으로 차별화 유지가 어렵고, 불규칙한 수요에 즉각 대응이 쉽지 않은 공급의 비탄력성이 강합니다. 또한 공적인 성격이 강해 장소, 노동력, 요금 등의 측면에서 다양한 규제를 받습니다.

(2) 경기변동의 특성

항만하역은 대외무역과 관련된 물류산업의 일부로 공적인 서비스산업의 성격을 띠며항만별 물류합리화를 위해 인프라, 하역 및 이송 장비 등에 대한 대규모 투자가 필요하여 신규시장진입이 어렵습니다. 또한 경제성장률, 세계 경기, 산업 구조 변화, 인접 국가와의 경쟁강도, 해운업체들의 전략, 환율 등 수많은 변수에 영향을 받기 때문에 계절적인 요인과 국가경제와 경기에 따라 항만물동량의 편차가 큰 편입니다.

(3) 성장성

국내 항만산업은 과거 수출입 무역확대, 동북아 물류중심국가 건설, 국가 항만정책과맞물려 정부의 재정지원이 집중되었고, 그 결과 항만 시설의 대대적인 확충으로 현재는 과당경쟁의 양상을 보이고 있습니다.

또한 제조업 생산기지의 국외이전, 경제성장 둔화에 따라 수출입 물동량은 정체상태이고, 특히 대외적으로 중국, 일본 등 동북아 국가의 항만시설 확충에 따른 환적화물 수주 경쟁이 치열한 상황입니다.

[전국 항만물동량 추이]

| (단위 : 천톤(R/T), %) | |||||

| 구 분 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 |

| 총물동량 | 1,463,054 | 1,509,479 | 1,574,341 | 1,624,655 | 1,643,966 |

| 증감률 |

3.2% |

3.2% | 4.3% | 3.2% | 1.2% |

주1) 출처 : 해양수산부 (SP-IDC:해운항만물류정보센터)

(4) 시장에서 경쟁력을 좌우하는 요인

최근 항만하역 분야의 가장 큰 이슈는 4차산업 혁명 기술 발전에 따른 스마트 항만 구축 입니다. 설비자동화로 불필요한 인건비를 절감할 수 있고 선박의 대기시간을 줄이는 등 비용 절감과 효율성 증대 효과를 누릴 수 있습니다. 나아가 4차 산업혁명 기술이 급속하게 발전하고 초대형 선박이 늘어남에 따라 보다 혁신적인 하역 서비스가 요구되고 있으며, 세계 주요 항만들은 스마트항만 실현을 위해 화물정보공유시스템을 개발, 적용하고자 노력하고 있습니다.

2. 주요제품 및 서비스에 관한 사항

| (단위 : 백만원) | |||||||||

| 사업 부문 |

매출 유형 |

품 목 | 구체적용도 | 제 39기 | 제 38기 | 제 37기 | |||

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | ||||

| 철강부문 | 제품/ 상품 |

냉연강판 아연도강판 칼라강판 석도강판 |

○냉연강판 : 자동차 차체, TV브라운관, 가전제품Body등 ○아연도강판 : 자동차 Muffler부품, TV브라운관 밴드, 일반건축재(지붕,벽체) 등 ○칼라강판 : 건축내외장재, 가전제품(냉장고, 세탁기, 에어컨 등), Showcase 등 ○석도강판 : 음료캔, 식품캔, 오일캔,전자부품, 산업용기 등 |

2,115,049 | 79.9% | 2,279,660 | 80.2 | 2,401,847 | 82.6 |

| 강관 형강 PEB |

○강관 : 상하수도, 공업용수, 관계수로 등 ○형강 : 아파트 옥탑 지붕재 및 조형물, 컨테이너등 ○PEB : 공장, 창고, 대규모물류센터 등 |

53,362 | 2.0% | 96,077 | 3.4 | 103,527 | 3.6 | ||

| 해외법인판매 | ○냉연,아연도,석도,칼라강판 등 | 377,811 | 14.3% | 350,468 | 12.3 | 286,173 | 9.8 | ||

| 기타 | 부산물 등 | 37,754 | 1.4% | 48,825 | 1.7 | 49,449 | 1.7 | ||

| 기타부문 | 기타 | 항만, 임대 등 | ○항만하역, 화물보관관리, 임대, 운송 등 | 64,182 | 2.4% | 66,331 | 2.3 | 67,957 | 2.3 |

| 총매출액 합계 | 2,648,158 | - | 2,841,361 | - | 2,908,953 | - | |||

| 내부매출 제거 * | (305,715) | - | (413,110) | - | (363,856) | - | |||

| 순매출액 합계 | 2,342,444 | - | 2,428,251 | - | 2,545,097 | - | |||

주1) K-IFRS 기준으로 작성하였습니다..

주2) 상기 매출액과 매출액 비율(%)은 내부매출 제거 전, 총매출액 기준입니다.

주3) 비율(%)은 총매출액 합계 기준입니다.

연결회사는 냉연강판을 비롯하여 각종 표면처리강판을 주요제품으로 생산 판매하고있으며, 각 제품별 특성, 종류, 용도는 아래와 같습니다.

[철강부문]

가. 냉연강판

○ 제품특성

용광로, 전로, 열연공정을 거쳐 생산된 Hot Coil제품에 압하를 가해 얇게 만든 강판으로 자동차, 가전제품 등 다양한 용도로 사용되는 기초철강재입니다.

○ 제품종류

일반냉연, 브라이트강판, High Carbon, Mill Clean

○ 제품용도

자동차 차체, TV브라운관 및 컴퓨터 모니터용 부품, 냉장고 및 에어컨 부품, 고급 장식용 Mirror 등

나. 아연도금강판

○ 제품특성

기초소재인 냉연강판에 아연을 도금한 것으로 냉연강판에 비해 부식이 잘 되지 않는다는 특성을 가지고 있습니다.

○ 제품종류

GI(용융아연도금강판), GA(합금화용융아연도금강판), ALCOT(용융알루미늄도장강판), Super Galum, AFP GI, EGI(전기아연도금강판), MgCOT(고내식용융아연도금강판), 바이오코트(항균 도금강판)

○ 제품용도

자동차 내/외장재, LCD TV 샤시류, 일반건축재(지붕,벽체), 냉장고 및 세탁기 부품,

자동차/가전제품의 내/외판

다. 칼라강판

○ 제품특성

냉연강판, 아연도금강판, 알루미늄강판 등에 페인트를 입히거나 인쇄필름을 접착시켜 표면에 색깔, 또는 무늬를 입힌 강판입니다.

○ 제품종류

Polyester, Silicon, Sun Clean, Hi-Poly, Printech, Laminated, P.V.D.F, Sun Dura, Emboss, Green Board, 대전방지, 항균 강판, Al-Color, SuperGalum Color

○ 제품용도

냉장고, 에어컨 등 가전제품의 Body, 건축용 Panel, Door, Shelter 등

라. 석도강판

○ 제품특성

냉연강판에 주석을 도금한 강판으로 아름다운 금속광택을 가지며, 가공성 및 내식성이 뛰어나고 인체에 무해한 강판입니다.

○ 제품종류

SR TP, DR TP, TFS

○ 제품용도

음료캔, 식품캔, 오일캔, 페인트캔, 에어로졸캔, 부탄캔, 병마개, 팬시제품, 광케이블 프로텍터, 전자부품, 산업용기 등

마. PEB (Pre-Engineered Building System)

○ 제품특성

동부 PEB시스템은 공간계획에서 부재설계, 제작까지의 전 공정이 일관 설계 프로

그램에 의해 수행 관리되는 첨단철골건축시스템입니다.

○ 제품용도

공장, 창고, 물류센터, 체육관, 항공기 격납고 등 무주(無柱)공간이 필요한 건물 등

3. 주요제품 등의 가격 변동 추이

| (천원/톤) | |||||

| 사업부문 | 품 목 | 구분 | 제39기 | 제38기 | 제37기 |

| 철강부문 | 판재제품 | 내수 | 857 | 882 | 914 |

| 수출 | 975 | 1,056 | 1,047 | ||

| 건재제품 | 내수 | 727 | 810 | 791 | |

| 수출 | - | 1,128 | 1,198 | ||

주1) K-IFRS 기준으로 작성하였습니다.

주2) KG지엔에스㈜ 및 해외연결회사(KG DONGBU U.S.A, Inc., DONGBU SINGAPORE PTE.LTD. KG DONGBU THAI STEEL CO., LTD, DONGBU VIETNAM STEEL)는 매출비중이 상대적으로 작아서, 가격변동계산에 포함하지 않았습니다.

○ 산출기준