|

|

전 세계 DDD 발생 현황(World Bank, WHO) |

주주총회소집공고

| 2021 년 3 월 12 일 | ||

| 회 사 명 : | (주)엔솔바이오사이언스 | |

| 대 표 이 사 : | 김 해진 | |

| 본 점 소 재 지 : | 대전광역시 유성구 테크노10로 51 | |

| (전 화) 042-939-4500 | ||

| (홈페이지) http://ensolbio.co.kr | ||

| 작 성 책 임 자 : | (직 책) 사업화전략본부장 | (성 명) 심 재학 |

| (전 화) 02-6267-4505 | ||

주주총회 소집공고

| (제20기 정기) |

주주님의 건승과 댁내의 평안을 기원합니다.

우리 회사는 정관 제20조에 의하여 제20기 정기주주총회를 아래와 같이 소집하오니

참석하여 주시기 바랍니다.

- 아 래 -

1. 일 시 : 2021년 03월 29일 (월) 오전 10시

2. 장 소 : 대전광역시 유성구 테크노10로 51 (주)엔솔바이오사이언스 1층 회의실

3. 회의목적사항

가. 보고사항 : 감사보고, 영업보고, 내부회계관리제도 운영실태보고

나. 부의안건

제1호 의안 : 제20기(2020년) 재무제표 승인의 건

제2호 의안 : 정관 변경의 건 (상법 개정에 따른 변경)

제3호 의안 : 이사 선임 승인의 건

제3-1호 의안 : 기타비상무이사 이 병철 선임의 건

제4호 의안 : 감사 선임 승인의 건

제4-1호 의안 : 감사 정 재원 선임의 건

제5호 의안 : 이사 보수한도액 승인의 건 (15억원)

제6호 의안 : 감사 보수한도액 승인의 건 (1억원)

제7호 의안 : 2020년 8월 6일 이사회결의를 통해 부여한 주식매수선택권 승인의 건

제8호 의안 : 주식매수선택권 부여의 건

제9호 의안 : 주식매수선택권 취소의 건

4. 경영참고사항 비치

상법 제542조의 4에 3항 규정에 의거, 경영참고사항을 당사의 본점, 금융위원회, 한국거래소 및 한국예탁결제원 증권대행부에 비치하오니 참고하시기 바랍니다.

5. 실질주주의 의결권 행사에 관한 사항

예탁결제원의 의결권 행사(섀도우보팅)제도가 2018년 1월 1일부터 폐지됨에 따라 금번 주주총회부터는 한국예탁결제원이 주주님들의 의결권을 행사할 수 없습니다. 따라서 주주님께서는 한국예탁결제원에 의결권행사에 관한 의사표시를 하실 필요가 없으며, 종전과 같이 주주총회에 참석하여 의결권을 직접행사하시거나 또는 위임장에 의거 의결권을 간접행사 할 수 있습니다.

6. 주주총회 참석시 준비물

- 직접행사: 주주총회참석장 1부, 신분증

- 대리행사: 주주총회참석장 1부, 위임장(주주와 대리인의 인적사항 기재, 인감날인) 1부, 대리인의 신분증

7. 기타사항

1) 주주총회 기념폼은 지급하지 아니하오니 양지하여 주시기 바랍니다.

2) 코로나바이러스감염증-19의 확산에 따른 안내

- 코로나 바이러스 감염증-19(COVID-19)의 감염 및 전파를 예방하기 위하여 총회장 입구에서 주주님들의 체온을 측정할 수 있으며, 발열이 의심되는 경우 출입을 제한할 수 있음을 알려드립니다. 또한 질병 예방을 위해 주주총회 참석 시 반드시 마스크 착용을 부탁드립니다.

| 2021년 03월 12일 (주)엔솔바이오사이언스 대표이사 김 해 진 (직인생략) |

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 | |

|---|---|---|---|---|

| 최 규준 (출석률: 100%) |

신 명철 (출석률: 100%) |

|||

| 찬 반 여 부 | ||||

| 2020-1 | 2020.03.06 | 1. 제19기 정기주주총회 소집의 건 | 찬성 | 찬성 |

| 2020-2 | 2020.03.27 | 1. 제19기 재무제표 및 이익잉여금처분계산서 승인의 건 2. 이사 선임 승인의 건 3. 이사 보수한도액 승인의 건 4. 감사 보수한도액 승인의 건 5. 주식매수선택권 부여의 건 |

찬성 | 찬성 |

| 2020-3 | 2020.08.06 | 1. 주식매수선택권 부여의 건 2. 주식매수선택권 취소의 건 3. 자회사(주식회사 비손사이언스) 흡수 합병의 건 4. 코스닥 이전 상장을 위한 향후 계획에 관한 건 5. 주요 계약에 관한 건 |

찬성 | 찬성 |

| 2020-4 | 2020.08.10 | 1. 차입의 건(중소벤처기업부 선정 예비유니콘 특별보증 지원기업) | 찬성 | 찬성 |

| 2020-5 | 2020.09.14 | 1. 합병계약 승인의 건 | 찬성 | 찬성 |

| 2020-6 | 2020.10.16 | 1. 합병경과 보고의 건 | 찬성 | 찬성 |

| 2020-7 | 2020.12.21 | 1. 코스닥 이전상장을 위한 예비심사의 건 2. 주식매수선택권 취소의 건 3. 주요 계약에 관한 건 |

찬성 | 찬성 |

나. 이사회내 위원회에서의 사외이사 등의 활동내역

해당사항 없습니다.

| 위원회명 | 구성원 | 활 동 내 역 | ||

|---|---|---|---|---|

| 개최일자 | 의안내용 | 가결여부 | ||

| - | - | - | - | - |

2. 사외이사 등의 보수현황

| (단위 : 원) |

| 구 분 | 인원수 | 주총승인금액 | 지급총액 | 1인당 평균 지급액 |

비 고 |

|---|---|---|---|---|---|

| 사외이사 | 2 | 1,000,000,000 |

48,000,000 |

24,000,000 | - |

| 기타비상무이사 | 2 | - | - | - |

주) 주총승인금액은 이사 보수한도 총액임

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

해당사항 없습니다.

| (단위 : 억원) |

| 거래종류 | 거래상대방 (회사와의 관계) |

거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| - | - | - | - | - |

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

해당사항 없습니다.

| (단위 : 억원) |

| 거래상대방 (회사와의 관계) |

거래종류 | 거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| - | - | - | - | - |

III. 경영참고사항

1. 사업의 개요

가. 업계의 현황

1. 퇴행성디스크 치료제: 브니엘2000(P2K)

(1) 시장 규모 및 동향

1-1) 퇴행성디스크 치료제 시장 규모

선진국에서의 일상적 디스크 통증의 발병률은 사람의 일생기간 동안 60~70%로 추정되고 있습니다. 디스크의 퇴행화는 노화로 인한 자연적인 경과이나 점차 비가역적으로 발전하여 청소년이 20대로 접어드는 시점에도 발생할 수 있으며, 퇴행성디스크 질환(DDD)에 의한 요통과 운동성 저하는 일반적으로 30~50대의 성인에서 많이 발생되고 있습니다.

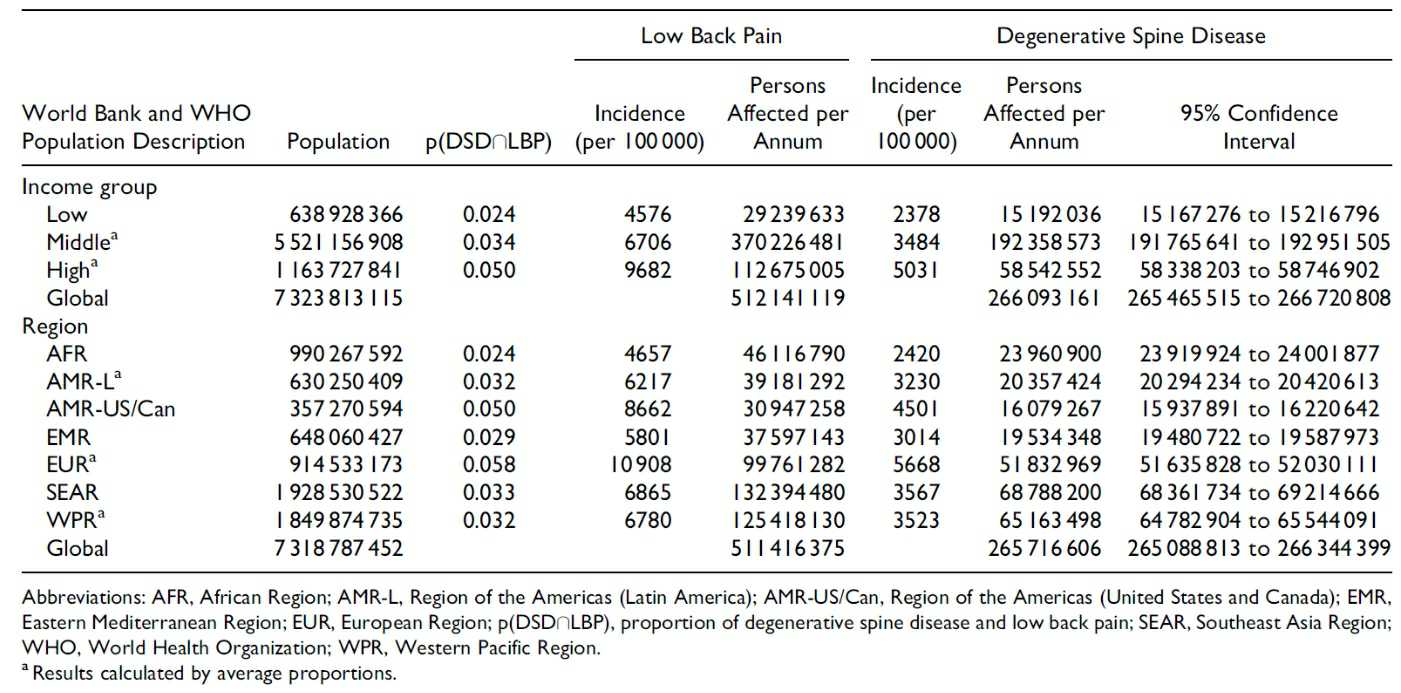

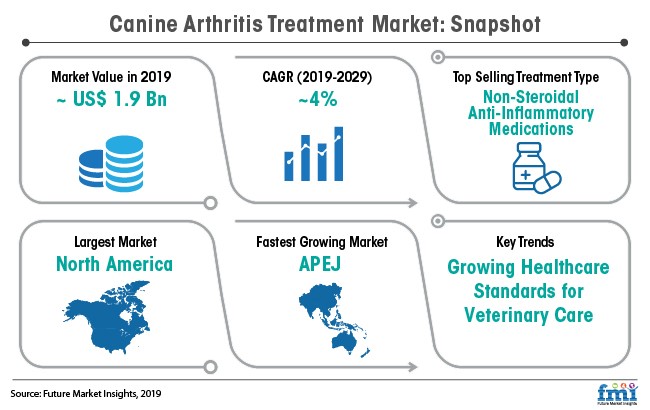

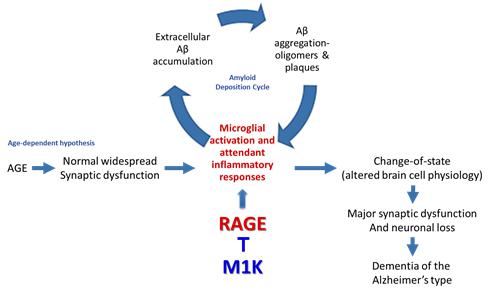

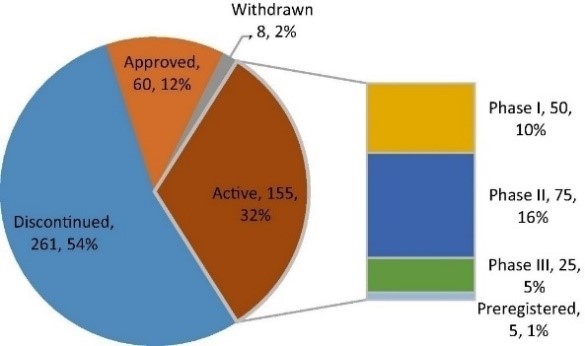

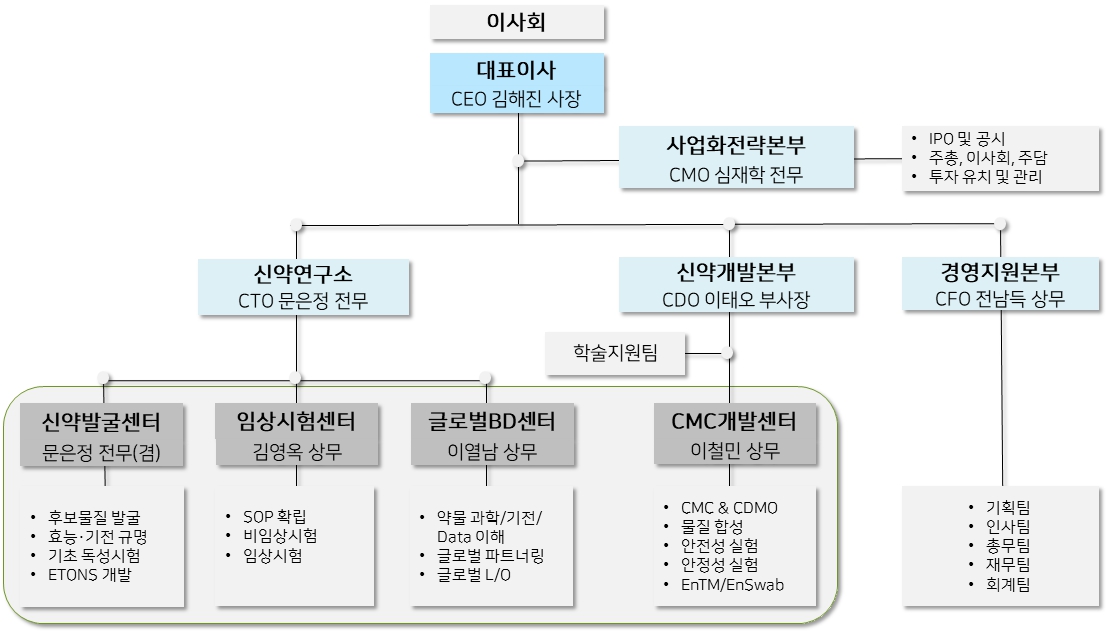

1-2) 글로벌 퇴행성디스크 환자 현황

2018년 세계은행과 WHO의 조사에 따르면, 미국과 유럽의 성인 중 10-15%는 만성적인 요통을 겪고 있으며, 만성 요통 환자는 전 세계적으로 5억 1천만명 이상으로 조사되었습니다(표 2-1-1). 북미지역이 1,600만명 이상, 유럽에서는 5,100만명 정도가 경증 및 중증 DDD 환자가 있으며, 환자는 전 세계적으로 2억 6천만명 이상입니다. 인구 10만명당 발생률은 유럽이 10,908명으로 가장 높았으며, 북미 지역은 9,682명입니다. 특히, 수입이 많은 선진국일수록 발생률은 증가하는 것으로 나타나, DDD의 발생률은 소득 증가와 관련성이 높습니다.

|

|

전 세계 DDD 발생 현황(World Bank, WHO) |

1-3) 국내 허리디스크 환자 현황

국내 건강보험심사평가원의 최신 통계자료를 살펴보면, 허리디스크로 진료를 받은 국내 환자수와 진료비는 매년 증가 추세입니다. 환자수는 2015년 189만명에서 2019년 206만명으로 연평균 2.21% 증가하였으며, 고령 인구의 상대적 증가, 의자에 앉아 있는 생활습관과 식습관이 주요 원인입니다(표 2-1-2). 또한 요양급여총액은 2015년 5,575억원에서 2019년 7,072억원으로 5년간(2015-2019) 요양급여총액은 연평균 6.13%로 증가 추세에 있습니다(표 2-1-3). 환자수 연평균 증가율보다 요양급여총액의 연평균 증가율이 높은 것은 점점 환자 1인당 요양급여총액이 증가하고 있다는 것을 의미합니다.

국내 허리디스크(기타추간판장애)의 환자수(2015~2019)

|

구분 |

2015년 |

2016년 |

2017년 |

2018년 |

2019년 |

|

|

계 |

계 |

1,890,688 |

1,936,769 |

1,951,257 |

1,978,525 |

2,063,806 |

|

남 |

소계 |

813,990 |

837,294 |

855,505 |

876,432 |

918,377 |

|

남 |

외래 |

779,715 |

802,609 |

823,551 |

843,970 |

885,820 |

|

남 |

입원 |

128,243 |

130,271 |

123,311 |

127,278 |

128,269 |

|

여 |

소계 |

1,076,698 |

1,099,475 |

1,095,752 |

1,102,093 |

1,145,429 |

|

여 |

외래 |

1,034,471 |

1,056,324 |

1,055,667 |

1,061,664 |

1,104,325 |

|

여 |

입원 |

137,820 |

140,569 |

131,437 |

132,934 |

135,909 |

자료: 검강보험심사평가원.

국내 허리디스크(기타추간판장애) 환자의 요양급여총액(2015~2019)

|

구분 |

2015년 |

2016년 |

2017년 |

2018년 |

2019년 |

|

|

계 |

계 |

557,544,973 |

576,007,212 |

598,510,257 |

638,418,441 |

707,228,992 |

|

남 |

소계 |

250,118,814 |

259,175,175 |

272,535,343 |

295,043,973 |

325,455,634 |

|

남 |

외래 |

126,139,177 |

131,471,875 |

139,816,363 |

148,640,568 |

162,638,479 |

|

남 |

입원 |

123,979,637 |

127,703,300 |

132,718,980 |

146,403,405 |

162,817,155 |

|

여 |

소계 |

307,426,159 |

316,832,037 |

325,974,914 |

343,374,468 |

381,773,358 |

|

여 |

외래 |

175,271,149 |

179,887,819 |

186,465,360 |

194,730,579 |

213,188,161 |

|

여 |

입원 |

132,155,010 |

136,944,217 |

139,509,554 |

148,643,890 |

168,585,197 |

자료: 검강보험심사평가원. 단위: 천원.

1-4) 퇴행성디스크 시장 규모 추정

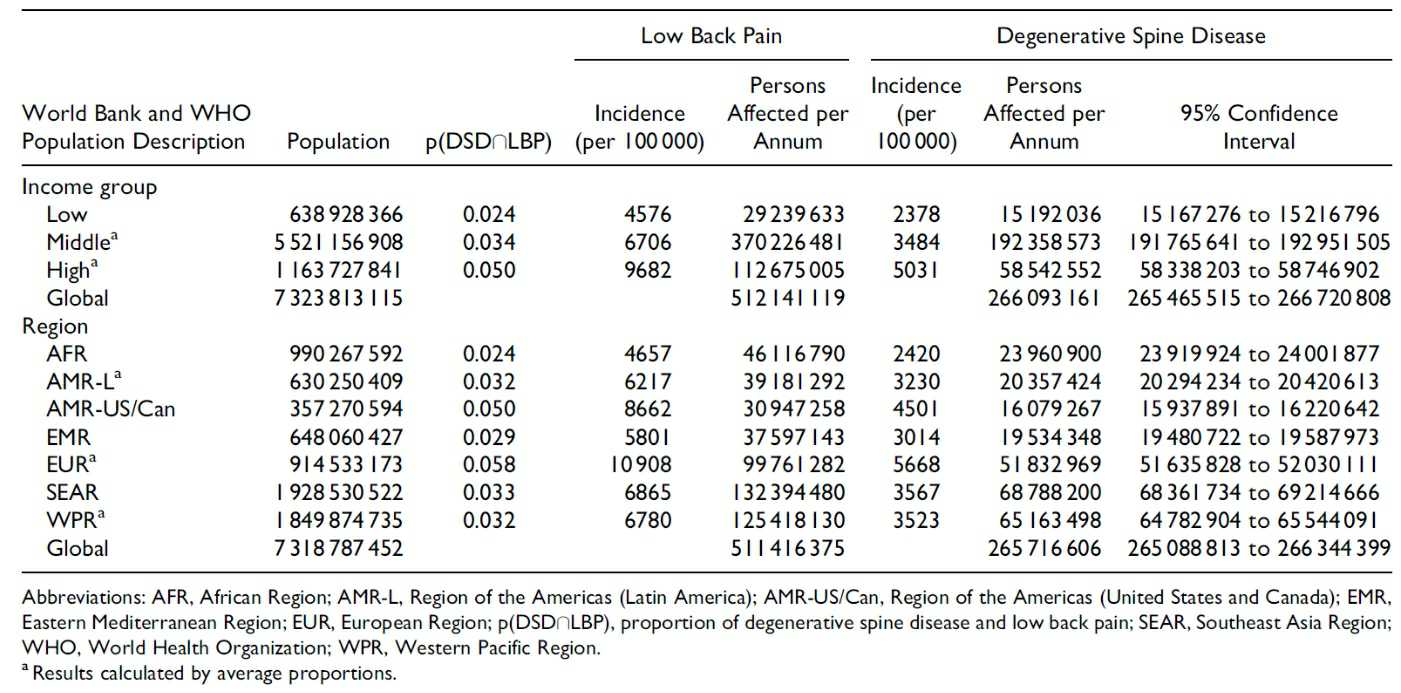

Absolute Markets Insights(2020) 자료에 따르면, 글로벌 만성 요통 질환 시장 규모는 2018년 64억 2,930만$로 연평균 5.05%(CAGR)씩 성장하여 2027년 100억 1,300만$이 형성될 것으로 예상됩니다(그림 2-1-3). 약물요법은 요통과 관련하여 가장 빈번하게 권장되는 치료법으로 만성 요통을 치료하기 위해 다양한 약물들이 사용되고 있는데, 진통제, NSAIDs, 항경련제, 항우울제 및 반감제 등이 있습니다. 이들 중 마약성 진통제(opiod)와 NSAIDs 비중이 가장 큰 것으로 조사되었습니다. 현재 opioid와 NSAIDs가 전체 시장의 절반 가까이 차지하며 가장 많이 사용되고 있으나 부작용이 심각하여 사용이 제한적입니다. 퇴행성디스크 치료제 시장 규모는 만성 요통 환자수 대비 퇴행성디스크 환자수 비율 52%로 하여 추정하였습니다. 따라서 글로벌 퇴행성디스크 치료제 시장 규모는 2018년 33억 4,000만$에서 연평균 5.05%(CAGR)씩 성장하여 2027년 52억 500만$이 형성될 것으로 예상됩니다. 하지만, P2K가 시장에 본격적으로 시장에 출시된다면, 통증 치료제뿐만 아니라 수술요법 등의 시장까지 확대가 가능하기에, 현재 추산한 시장 규모보다 시장이 크게 증가할 것으로 전망됩니다.

글로벌 퇴행성디스크 의약품 시장 규모 및 전망

|

|

글로벌 퇴행성디스크 의약품 시장 규모 및 전망 |

만성 요통 치료제 시장 자료: Chronic Low Back Pain Market, Absolute Markets Insights(2020).

퇴행성디스크 치료제 시장 추정근거: 만성 요통 환자중 DDD 환자 비율 52%(출처 근거: '전 세계 DDD 발생 현황' 표에서 전체 만성 요통 환자 511,416,375명 중 DDD 환자 265,716,606명으로 51.957%의 비율).

2. 골관절염 치료제: 엔게디1000(E1K),

(1) 시장 규모 및 동향

1-1) 국내 시장 규모 : 환자수

건강보험심사평가원의 자료에 따르면, 국내 골관절염 환자의 적응증은 다발성관절증, 고관절증, 무릎관절증, 제1수근중수관절의 관절증, 기타관절증으로 5개로 분류하고 있습니다. 골관절염 환자수는 고령화와 생활습관의 변화로 2015년 387만명에서 2019년 444만명으로 연평균 3.5%로 증가하고 있으며, 특히 다른 골관절염 적응증과 비교하여 무릎관절증은 골관절염 환자수의 대부분을 차지하고 있으며, 2015년 260만명에서 2019년 297만명으로 연평균 3.29%로 증가 추세에 있습니다.

국내 골관절염 환자수 현황(2015-2019)

(단위: 명)

|

구분 |

2015 |

2016 |

2017 |

2018 |

2019 |

CAGR (2015-2019) |

|

다발성관절증 |

273,676 |

275,994 |

270,234 |

274,413 |

282,784 |

0.82% |

|

고관절증 |

89,951 |

89,118 |

84,452 |

83,980 |

89,398 |

-0.15% |

|

무릎관절증 |

2,608,507 |

2,719,017 |

2,796,525 |

2,877,881 |

2,968,567 |

3.29% |

|

제1수근중수관절의 관절증 |

9,166 |

9,340 |

9,061 |

8,683 |

8,185 |

-2.79% |

|

기타관절증 |

887,083 |

940,852 |

953,193 |

986,336 |

1,090,315 |

5.29% |

|

합계 |

3,868,383 |

4,034,321 |

4,113,465 |

4,231,293 |

4,439,249 |

3.50% |

자료: 건강보험심사평가원. CAGR(compound annual growth rate): 연평균 성장률

1-2) 국내 시장 규모 : 요양급여액 규모

국내 골관절염 요양급여액은2015년 1조 663억원에서 2019년 1조 6,694억원으로 연평균 11.86% 증가했으며, 특히 가장 시장 규모가 큰 무릎관절증은 2019년 전체 골관절염 시장 규모의 87.3%를 차지해 1조 4,578억원입니다(표 3-1-2). 특히, 무릎관절증은 최근 가파르게 치료비가 증가하고 있는데 이는 세포 치료제 등 고가의 치료제 시판이 큰 영향을 미친 것으로 볼 수 있습니다.

국내 골관절염 요양급여액(2015-2019)

(단위: 백만원)

|

구분 |

2015 |

2016 |

2017 |

2018 |

2019 |

CAGR (2015-2019) |

|

다발성관절증 |

22,344 |

23,082 |

22,957 |

23,993 |

24,725 |

2.56% |

|

고관절증 |

26,637 |

29,405 |

28,018 |

31,857 |

36,991 |

8.56% |

|

무릎관절증 |

923,416 |

1,071,349 |

1,178,549 |

1,282,626 |

1,457,789 |

12.09% |

|

제1수근중수관절의 관절증 |

635 |

721 |

722 |

758 |

829 |

6.89% |

|

기타관절증 |

93,292 |

103,816 |

105,183 |

117,766 |

149,045 |

12.43% |

|

합계 |

1,066,324 |

1,228,373 |

1,335,429 |

1,457,000 |

1,669,379 |

11.86% |

자료: 건강보험심사평가원.

(2) 글로벌 시장 규모

2-1) 진통소염제

작용기전에 따라 비스테로이드성 진통소염제(Nonsteroid anti-inflammatory drug, NSAID)와 COX-2(Cyclooxygenase-2) 선택적 억제제, NSAID와 프로톤펌프 억제제(Proton Pump inhibitor, PPI) 복합제, 천연물 제제로 분류됩니다.

진통소염제 주요 제품 현황

|

구분 |

성분명 |

주요 제품 |

|

NSAIDs |

아스피린 |

아스피린 |

|

이부프로펜 |

부루펜, 솔루펜, 이지엔, 제로정 |

|

|

케토프로펜 |

케토톱, 케펜텍 |

|

|

나프록센 |

나프록센정 |

|

|

펠루비프로펜 |

펠루비정 |

|

|

COX-2 선택적 억제제 |

쎄레콕시브 |

쎄레브렉스 |

|

에토리콕시브 |

아콕시아 |

|

|

폴마콕시브 |

아셀렉스 |

|

|

NSAID와 프로톤펌프억제제복합제 |

나프록센, 에스오메프라졸 |

비모보, 낙소졸, 나프메드 |

|

천연물 |

위령선, 과루근, 하고초를 1:2:1의 건조생약 중량비로 혼합하고 30% 알코올 수용액 등 |

조인스정, 레일라, 신바로 |

자료: 뉴스토마토(2015년), 데일리팜(2015년), 헬스코리아(2015년), 조세일보(2014년), 크리스탈지노믹스(2013년)

쎄레브렉스 매출액은 2013년 29억$에서 특허만료의 영향으로 2014년 27억$로 하락하였습니다. 2015년 쎄레브렉스의 특허만료에 따른 제네릭 제품 출시와 심혈관계의 낮은 부작용을 강조하는 아셀렉스와 낙소졸의 마케팅 강화로 인해 시장 경쟁이 치열해졌습니다. 진통소염제는 효과 지속 시간이 대부분 1일 이내로 매일 복용해야 하며, 장기간 복용시 부작용(무증상의 위점막 손상, 속쓰림, 소화불량, 위 출혈, 십이지장 궤양 등의 위장관계 합병증)이 나타날 가능성이 높고, 골관절염의 근원적 치료가 아닌 통증을 조절하는 치료 약물입니다.

2-2) 스테로이드제

심한 통증을 호소하는 관절에 스테로이드 제재(부신 피질 호르몬제)를 관절 내에 주입하면 수 시간 또는 수 일 이내에 증세가 호전되는 것이 보통입니다. 그러나 효과가 일시적이고 자주 사용하면 습관성이 되기 쉽습니다. 또한 스테로이드(부신 피질 호르몬) 자체가 관절 연골의 변성을 촉진시켜 질환의 전체적인 진행에 해로운 영향을 끼치게 됩니다. 스테로이드 주입 시 이차 감염의 가능성이 있으므로, 특히 3개월 이하 간격의 반복 주사나 1년에 3~4회 이상의 사용은 피해야 합니다.

(자료: 국가건강정보포털: http://health.cdc.go.kr/health/HealthInfoArea/HealthInfo/View.do?idx=2750)

2-3) 히알루론산 치료제

히알루론산 나트륨 성분 기반 관절염 제품에는 총 80개가 있습니다. 히알루론산은 관절의 윤활, 보호 작용이 있는 것으로 알려져 있어 관절강 내 주사로 수 개월간 효과적일 수 있다고 보고되어 초기 퇴행성 관절염의 치료에 보조적으로 사용되고 있습니다.

(자료: 약학정보원(2020년))

2-4) 세포 치료제

퇴행성 관절염 치료를 위한 세포 치료제에는 기원에 따라 자가세포 치료제와 줄기세포 치료제가 있습니다. 자가 연골세포 이식술은 건강한 관절 연골을 채취하여 실험실에서 약 3~4주간 배양한 후 이를 관절 연골 결손 부위에 이식하는 방법으로 손상 전의 연골과 가까운 연골을 생성할 수 있습니다. 비교적 큰 연골 결손을 가진 젊은 환자에 시행할 수 있으나 오랜 기간의 재활 및 활동 제한이 필요하다는 단점이 있습니다.

세포 치료제 제품 현황

|

구분 |

제품명 |

성분/함량 |

회사명 |

|

줄기세포 |

카티스템 |

Allogenic Umbilical Cord Blood derived Mesenchymal Stem Cells 7.5×10^6개 |

메디포스트 |

|

자가세포 |

카티라이프 |

Basol Chondrocyte derived from Autologous Cartilage 2.0~5.0x10^7cells |

바이오솔루션 |

|

자가세포 |

콘드론 |

Autologous Chondrocyte ≥12,000,000Cells |

세원셀론텍 |

자료: 약학정보원(2020년)

(3) DMOAD 개발의 필요성 및 개발 현황

근본적인 골관절염 치료제 DMOAD(Disease-Modifying Osteoarthritis Drugs)는 질병을 수정하는 치료제로 관절 연골의 재생을 돕거나 구조적인 변형이 진행하는 것을 지연시켜, 관절 구조와 기능을 유지하는 작용을 가지는 약제로 정의합니다. 원칙적으로 이들 약제의 작용은 서서히 나타나고 그 지속기간은 약제를 끊어도 수 주~수 개월 이상 유지되어야 합니다. 전 세계적으로 DMOAD로 허가 받은 약물은 없습니다.

3. 동물용 골관절염 치료제: 동물의약품 EAD100

(1) 동물용 골관절염 치료제 시장 규모 및 동향

1-1) 국내 시장 규모 및 동향

대한수의사회 자료에 따르면, 전국 동물병원은 2013년 9월 3,829개에서 2018년 11월 4,506개로, 연평균 4.4%씩 증가 추세에 있습니다. 또한, 최근 동물보호관리시스템의 홈페이지에 등록된 동물병원은 총 4,778개(2020년 2월 17일 기준)이며, 이중 42.3%가 서울(865개) 및 경기(1,156개) 지역에 집중되어 있습니다. 반려동물 진료 동물병원도 양적으로 팽창하고 있습니다. 2013년 9월 2,634개에서 2018년 11월 3,260개로 꾸준히 증가하고 있습니다. 반려동물 고령화 현상으로 인해 당뇨나 고혈압, 관절 질환 등 만성 및 퇴행성 질환도 늘고 있어 동물병원의 질적 팽창 현상도 나타나고 있습니다. 그동안 예방접종이나 중성화수술, 감염 등 간단한 치료에 그쳤던 동물병원들이 종양이나 심장 질환, 관절치료 등 외과수술, 화학요법 치료, 재활까지 나서고 있는 추세입니다.

국내 반려견 수는2000년대 초반부터 크게 증가하기 시작해 현재 많은 반려견들이 노령에 접어들었다고 보고 있습니다. 한국펫사료협회가 발표한‘반려동물 보유 현황 및 국민 의식 조사 보고서(2017)’에 따르면, 우리나라 전체1,956만 가구 중563만(28.8%) 가구가 반려동물을 기르는 것으로 조사되었으며 이들 중 약444만 가구가 반려견을 기르고 총반려견 수는 약660만마리로 추산하고 있습니다. 농림축산식품부가 농림축산식품해양수산위원회(손금주 의원)에 보고한 자료에 따르면, 2019년8월말까지 총180만2,525마리의 반려동물이 등록된 것으로 확인되어27% 정도만이 등록돼 있는 상태입니다.

KB금융지주 경영연구소'2018 반려동물 보고서'에 따르면, 반려동물 사료시장은 연평균19% 성장을 보이고 있습니다. 동물의약품은14.8%, 동물병원14.7%, 반려동물 용품은10.2% 성장세를 보이고 있는 것으로 나타났습니다. 반려동물 시장이 급격히 팽창하면서 반려동물을 위한 의료시장도 덩달아 커지고 있습니다. 한국은행에 따르면, 국내 동물병원 카드결제금액은 2011년 3,934억원에서 2016년 7,864억원으로 5년만에 2배 증가한 것으로 나타났습니다. 수의진료시장 규모도 2018년9,500억원으로, 2020년은 1조 이상을 예상하고 있습니다.

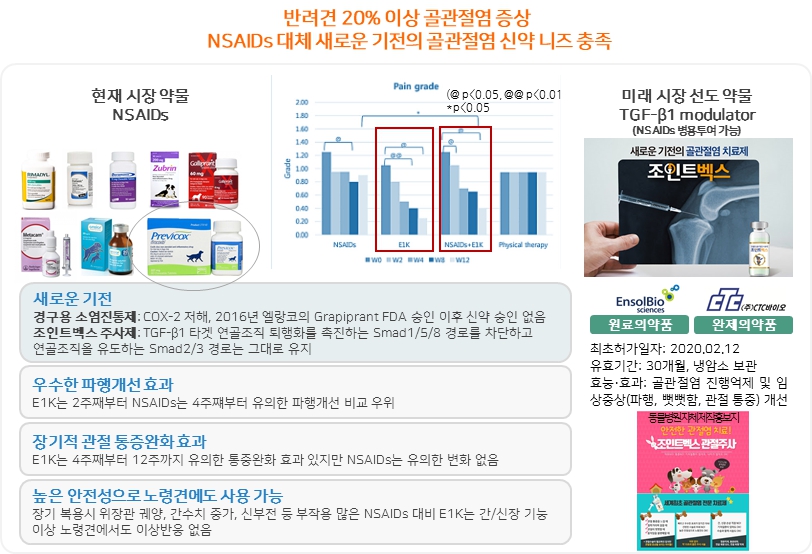

반려동물의 관절염 발병률은 연간20% 이상입니다. 대부분 골관절염이며, 적어도 5마리 중 1마리가 골관절염으로 진단을 받습니다. 국내 반려견 수를 660만마리로 가정하면 최소 132만마리가 골관절염 환견에 해당됩니다.

현재 국내동물 골관절염 치료제로 시판되고 있는 NSAIDs 수입의약품으로 베링거인겔하임의 Meloxicam 성분이 들어 있는3종 제품, 조에티스가 공급하는 리마딜츄어블정, 녹십자수의약품에서 공급하는 프레비콕스츄어블정, 베토퀴놀이 공급하는 씨말젝스정과 톨페딘정으로 총 7종의 NSAIDs 제품이 수입되어 전문의약품으로 판매되고 있습니다(표 3-10-1). 판매가는 메타캄현탁액 32ml이 11만원, 리마딜츄어블정이 22,000원, 프레콕스츄어블정이 60정에 10만원에 동물병원 및 약국에서 판매되고 있는 것으로 조사되었습니다.

국내 주요 시판 반려견용 NSAIDs 골관절염 치료제 현황

|

주제품 |

판매액 |

기전 |

제조사 |

허가대상 |

|

메타캄현탁액/주사액(Meloxicam) 110,000원(32ml) |

5.48 |

COX-2 선호적저해제 |

베링거인겔하임 |

개, 고양이 |

|

메타캄츄어블정(Meloxicam) |

1.02 |

COX-2 선호적저해제 |

베링거인겔하임 |

개 |

|

리마딜츄어블정(Carprofen) 22,000원/박스 |

2.16 |

COX-2 선호적 저해제 |

조에티스 |

개 |

|

프레비콕스츄어블정(Firocoxib) 10만원/60정 |

2.86 |

COX-2 선택적 저해제(더 선택적 저해) |

녹십자수의약품 |

개 |

|

씨말젝스정(Cimicoxib) |

0.52 |

COX-2 선택적 저해제 |

베토퀴놀 |

개 |

|

톨페딘정(Tolfenamic acid) |

0.23 |

COX-2 선호적 저해제 |

베토퀴놀 |

개, 고양이 |

자료: 벡스퍼트와 한국동물약품협회 자료 취합. 판매액은 2018년 성분 판매액임.

한국동물약품협회(2018년도 동물용의약품등 수입판매실적)의 자료에 따르면, 동물의약품 중 NSAIDs가 포함된 신경계작용약은 2016년 160.7억원에서 2018년 197.36억원으로 연평균 10.89%의 성장하였으며, 동물용 해열진통소염약은 2018년 150.4억원입니다.

국내 동물용의약품 내수판매 현황(2016-2018)

(단위: 억원)

|

구분 |

2016년 |

2017년 |

2018년 |

CAGR (2016-2018) |

|

동물의약품 내수판매액 |

6,989 |

7,351 |

8,054 |

7.35% |

|

애용용 동물의약품 내수판매액 |

|

|

1,061(13.2%) |

|

|

신경계작용약 |

160.7 |

179.6 |

197.6(수량 859,253) |

10.89% |

|

애완용신경계작용약 |

- |

- |

24.6 |

|

|

신경계작용약 비중 |

2.30% |

2.44% |

2.45% |

|

|

신경계작용약(병원) |

- |

- |

20.0(10.1%) |

|

|

신경계작용약(기타) |

- |

- |

177.6(89.9%) |

|

|

해열진통소염약 |

- |

- |

150.4(수량 796,959) |

|

자료: 한국동물약품협회.

신경계작용약(농림축산검역본부): 해열진통소염약, 전신마취약, 최면진정약, 각성약, 호르몬소염약, 진경약, 아드레날린길항약, 아세틸콜린작용약, 아세틸콜린길항약, 항히스타민약.

1-2) 글로벌 시장 규모

2018년 Statistica의 조사에 의하면 전 세계 반려견 수는 총 4억7,100만마리이며, 고양이는 3억 7,300만마리로 고양이보다 반려견의 수가 더 많은 것을 알 수 있습니다(표 3-10-3). 미국의 반려견 소유 현황을 연도별 추이를 살펴보면, 2000년6,800만마리에서2017년8,970만마리로 증가하였습니다.

2018년 전 세계 반려개와 반려 고양이 현황

|

구분 |

반려동물수(백만마리) |

|

고양이 |

373 |

|

개 |

471 |

자료: Statistica 2020.

미국 연도별 반려견 수 현황(2000-2017)

|

연도 |

2000 |

2002 |

2004 |

2006 |

2008 |

2012 |

2014 |

2015 |

2017 |

|

반려견 |

68 |

65 |

73.9 |

74.8 |

77.5 |

78.2 |

83.3 |

77.8 |

89.7 |

자료: Statista.

2015년 머레이주립대학교(Murray State University) 내과에서 실시한 조사에 의하면, 미국 반려견의 경우, 과도한 달리기, 운동, 외상, 유전적 원인에 의해 관절염을 앓고 있으며, 전체 반려견 중 1/4이 관절염으로 진단을 받았다고 보고하였으며, 대부분이 골관절염입니다.

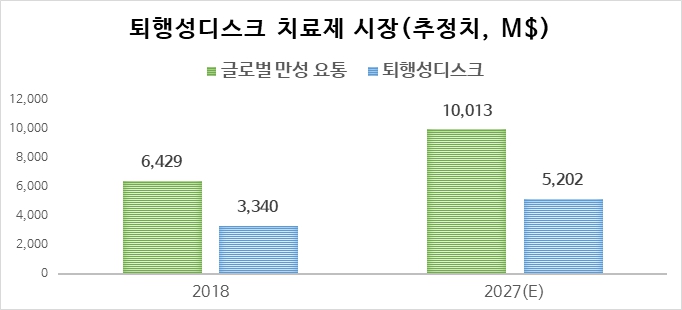

시장조사기관Vetnosis에 따르면, 글로벌 동물의약품 시장은 2016년 300억$에서 연평균 6.87% 성장하여 2024년 509억$의 시장을 형성할 것으로 예상됩니다(그림 3-10-1). 축산업이59%, 반려동물이 41%의 시장을 형성하고 있습니다. 시장조사기관 Future market Insights의2019년 반려견 관절염 치료제 시장 규모는 ~19억$로 연평균 성장률(2019-2029) ~4%로 성장할 것으로 전망하고 있습니다(그림 3-10-2). 반려견 골관절염 시장은 관절염 시장의 70%로 가정하면 2019년 약 13.3억$의 글로벌 시장을 형성하고 있는 것으로 추정할 수 있습니다.

|

|

글로벌 동물의약품 시장 규모 |

자료: Vetnosis, Health for Animals.

|

|

글로벌 반려견 관절염 치료제 시장 규모 |

자료: Future Market Insights, 2019

4. 항암제 병용 치료제 : 카리스1000(C1K)

(1) 항암제 시장 규모

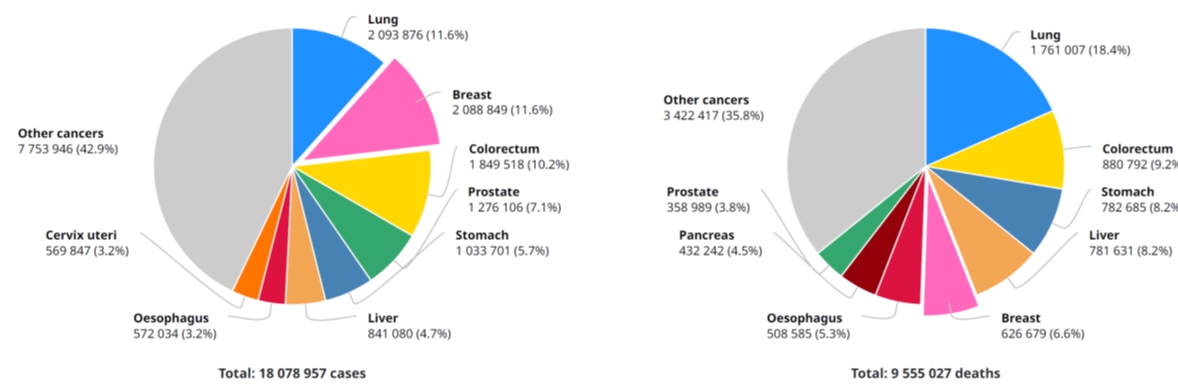

암은 1940년대 최초로 치료제 개발 이후 현재까지도 정복되지 않은 대표적인 질병입니다. 일부 초기 암에 한해서 완치에 가까운 치료가 가능하지만 전이 정도, 재발 여부에 따라 치료가 불가능해 질병 중 가장 많은 사망 원인입니다. 세계보건기구 WHO(The global cancer observatory)의 2019년 자료에 따르면, 2018년도 전 세계 신규 암 환자수는 1,800만명 이상이며, 사망자수는 950만명 이상으로 암 환자 발생 대비 사망자 비율은 52.85%를 차지하는 매우 무서운 병입니다. 5년 누적 암 환자수도 4,380만명 이상으로 매우 높습니다.

|

|

2018년 전 세계 암종별 환자 발생 현황(좌_신규환자, 우_사망자수) |

(자료: WHO, The global cancer observatory(https://gco.iarc.fr). 2019.03.)

시장조사기관 EvaluatePharma의 조사에 따르면, 항암제 시장 매출은 2018년 1,238억$에서 2024년 2,366억$로 성장할 전망입니다

(자료: EvaluatePharma, World Preview 2019, Outlook to 2024, 2019.6).

5. 알츠하이머병 치료제 : 모리아1000(M1K)

(1) 치매 치료제 시장 규모 및 전망

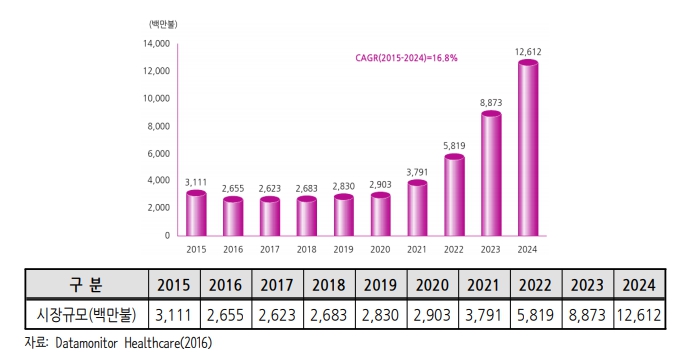

알츠하이머성 치매는 고령화로 인구의 연령이 증가함에 따라 유병률이 급격하게 증가되어 전 세계적으로 환자들의 수가 빠르게 증가되고 있습니다. 국제알츠하이머협회(Alzheimer Disease International, ADI)의 보고서(World Alzheimer Report 2018)에 따르면, 전 세계적으로 치매 환자는 2018년 약 5,000만명으로 약 4,700만명이었던 2015년 보다 약 1.06배 증가하였으며 2030년에는 18년 대비 1.64배(8,200만명), 2050년에는 3.04배(1억 5,200만명) 증가할 것으로 예상하고 있습니다. 국내도 세계적인 현상과 마찬가지로 고령화와 평균 수명 연장에 따라 환자의 수가 증가하여 2018년 약 51만명에서 2025년에는 100만명을 넘어서 2060년에는 332만 3천명으로 점진적으로 환자의 수가 증가할 것으로 추정되며, 치매의 70%를 차지하는 알츠하이머성 치매 환자도 크게 증가할 것입니다. 건강보험심사평가원 통계자료에 의하면, 요양급여를 받는 치매 환자는 2015년 386,607명에서, 2019년 551,845명으로 연평균 9.3%의 빠른 속도로 치매 환자가 증가하는 것으로 나타났습니다. 전반적으로 여자의 비율이 70% 이상으로 남자보다 매우 높으며, 이는 여자가 남자보다 평균 수명이 높은 것이 큰 영향을 미친다고 볼 수 있습니다.

|

|

알츠하이머병 치료제 글로벌 시장 규모 및 전망 |

한국보건산업진흥원의 자료에 따르면 치매 치료제의 글로벌 시장 규모가 2015년 약 31억$에서 2024년까지 약 4배 이상 성장하여 약 126억$(약 14조원)의 시장을 형성하여 16.8%(2015-2024)의 연평균 성장률을 예상하고 있습니다. 알츠하이이머성 치매 시장은 전체 치매 환자의 70%로 추정하면, 2015년 21.8억$에서 2024년 88억 2840만$로 증가할 것으로 예상됩니다.

6. 제1형 당뇨병 치료제: 실로아1000(S1K)

(1) T1D 치료제 시장 규모 및 현황

전 세계 T1D 치료제 시장은 MARKET RESEARCH FUTURE 'Type-1 Diabetes Treatment Market' 자료에 따르면, 2018년 56억$에서 연평균 7.9%(2019-2025) 성장하여, 2025년에는 96억$에 이를 것으로 전망됩니다.

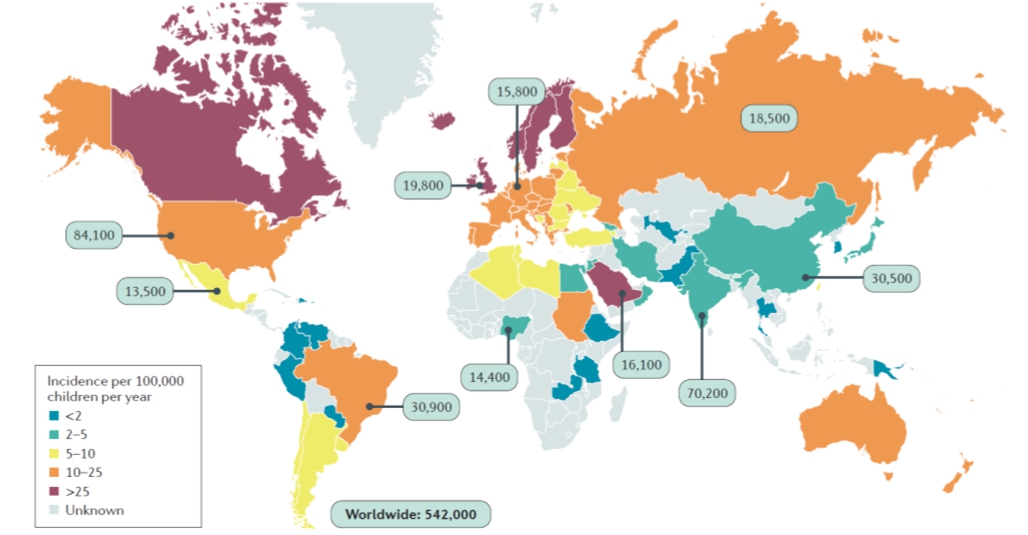

IDF Diabetes Atlas 2019 자료에 따르면, 2019년 기준 전 세계 19세 이하에서는 약 111만명이 T1D를 앓고 있으며, 10만명당 2.58명의 발병률을 보이며, 매년 128,900명이 새로 진단을 받고 있습니다. 14세 이하에서는 2010년 479,600명, 2015년 542,000명, 2019년 600,900명으로 증가 추세에 있습니다. 국내보다는 북미와 북유럽에서 발생률이 높은 것으로 보고되고 있으며, 아시아인들의 발병률은 상대적으로 낮습니다.

세계 청소년 이하T1D 환자수(2019)

|

연령 |

0 ~ 14 |

0 ~ 19 |

|

인구수(10만명 당) |

1.98 |

2.58 |

|

T1D 환자수(명) |

600,900 |

1,110,100 |

|

신규 발병 환자수(명) |

98,200 |

128,900 |

자료: International Diabetes Federation.

|

|

전 세계 T1D 환자수 및 분포 현황(2015) |

자료: International Diabetes Federation.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

1. 퇴행성디스크 치료제: 브니엘2000(P2K)

(1) DDD 치료 방향 설정

신경외과 전문의 자문을 통하여 1차 치료목표는 통증 경감이며 2차 치료목표는 디스크 조직 재생으로 설정하였습니다.

1-1) 통증 경감

1차 치료목표를 달성하기 위한 치료 방향은 혈관신생(angiogenesis) 억제를 통한 신경이 디스크 내로 자라들어가지 못하게 하는 것으로 설정하였습니다. 정상적인 디스크 조직은 무혈관, 무신경 조직이므로 디스크 조직 내에 혈관이나 신경돌기가 자라 들어오지 못하게 하는 물질이 존재할 것을 가정하였습니다. 예를 들면, 상어는 연골로 이루어진 생물로 연골에는 칼슘도 혈관도 없습니다. 다시 말해 연골 자체에 혈관을 만들 수 없도록 하는 물질이 포함되어 있다는 것이며, 실제로 상어 연골 추출물이 혈관신생을 억제하는 것이 입증되었습니다.

1-2) 디스크 조직 재생

2차 치료목표를 달성하기 위한 치료 방향은 정상 디스크 내에 내재하고 있던 디스크 재생 기전을 다시 복귀시키는 것으로 설정하였습니다. 정상 디스크는 항상성을 유지하기 위하여 디스크 조직 내 세포 및 ECM 성분은 소실과 생성을 반복하고 있을 것으로 가정하였습니다. 그 이유는 태어날 때 만들어진 디스크 세포와 ECM 성분이 평균 70년까지 그대로 유지되지 못하기 때문입니다. 디스크 퇴행화가 진행되면서 항상성을 유지하던 기작에 문제가 발생하게 되었을 것으로 가정하고 그 원인 물질은 디스크 내에 있는 물질일 것으로 가정하였습니다.

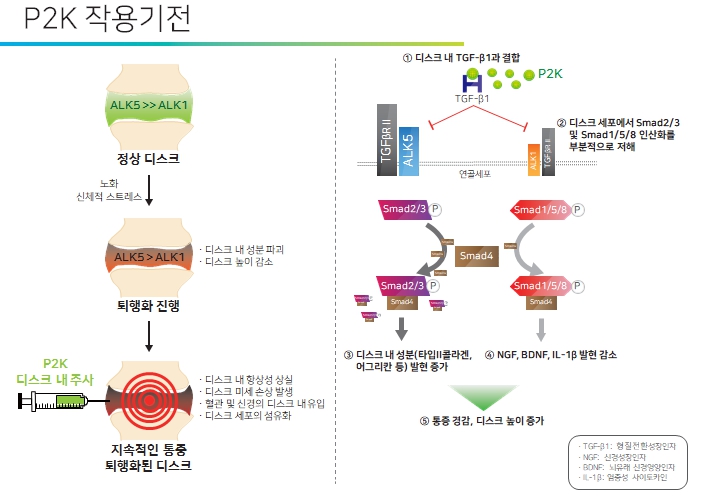

(2) P2K의 디스크 재생 및 통증 경감 작용기전

정상적인 디스크 세포에서는 ALK5 발현이 ALK1보다 월등히 높고 TGF-β1에 의한 신호전달 균형이 잘 조절되고 있는 반면, 퇴행성디스크 세포에서는 ECM 성분 소실로 인해 TGF-β1에 의한 신호전달 균형이 깨어져 있습니다. 즉, ALK1의 발현이 높아져 있거나 ALK5 발현이 낮아져 있어 ECM 성분을 합성하는 Smad2/3 신호전달 경로가 억제되어 퇴행화가 지속적으로 가속화되는 상태일 것입니다. 이때 P2K를 디스크 내 주사할 경우 과발현되어 있는 TGF-β1과 결합하여 Smad1/5/8 신호전달은 완전히 저해하고 Smad2/3 신호전달은 부분적으로 저해함으로써 Smad2/3 신호전달만 활성화되어 제2형 콜라겐과 어그리칸 유전자 발현을 증가시킵니다. 증가된 제2형 콜라겐은 디스크 세포를 활성화시켜 ECM 성분의 합성을 유도하고, 또한 디스크 연골세포를 수핵세포의 전단계인 커다란 척색세포(notochordal cell)와 같이 되게 하여 디스크 재생을 촉진하게 합니다.

통증이 있는 디스크 조직에서는 NGF의 발현과 신경분포가 높은 상태이며, 또한 TGF-β1 발현도 높은 상태인데, P2K를 디스크 내로 주사할 경우 과발현된 TGF-β1과 P2K가 결합함으로써 TGF-β1에 의해 증가되는 NGF 유전자 발현을 저해함으로써 통증 경감 효능을 나타냅니다.

|

|

P2K에 의한 디스크 재생 및 통증경감 작용기전 모식도 |

(3) 임상1/2a상 유효성 평가 결과

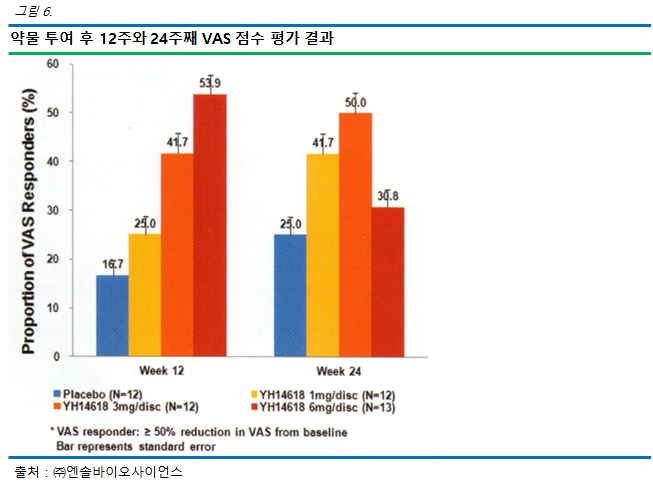

3-1) VAS 점수 변화

VAS 점수 변화가 기준치보다 50% 이상 개선된 환자 비율을 계산한 결과, 12주째에는 16.7%(위약), 25.0%(1mg), 41.7%(3mg), 53.9%(6mg)였고, 24주째에는 25.0%(위약), 41.7%(1mg), 50.0%(3mg), 30.8%(6mg)였습니다. 따라서 12주와 24주에서 위약 대비 P2K(YH14618) 투여받은 환자의 통증이 개선되었고, 12주에서는 용량 의존적으로 통증 경감 효능이 증가한다는 점을 확인하였습니다.

|

|

12주와 24주째 VAS 반응자 비율 |

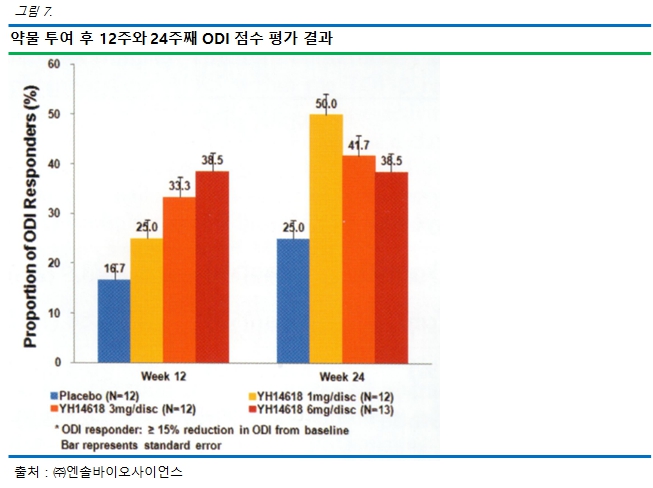

3-2) ODI 변화율

ODI 변화율이 15% 이상 개선된 환자 비율을 계산한 결과, 12 주째 16.7%(위약), 25.0%(1mg), 33.3%(3mg), 38.5%(6mg)였고 24 주째에는 25.0%(위약), 50.0%(1mg), 41.7%(3mg), 38.5%(6mg)였습니다. 따라서 12주와 24주에서 위약 대비 P2K(YH14618) 투여받은 환자의 일상 활동 개선도가 증가되었고, 12주에서는 용량 의존적으로 일상 활동 개선도가 증가한다는 점을 확인하였습니다.

|

|

12주와 24주째 ODI 반응자 비율 |

(4) 경쟁약물 대비 P2K의 비교 우위성

4-1) 임상1상 이상 약물 개발 현황

현재까지 전 세계에 DDD를 근본적으로 치료할 수 있는 약물(Disease modifying drugs)은 많은 임상 노력에도 불구하고 상용화 되지 않은 상태입니다. DDD를 앓고 있는 환자들 대부분은 수술을 하거나 통증 관리 약물들에 의존하고 있습니다. 미국 FDA에서 임상1상 이상을 진행하였거나, 진행 중인 모든 약물에 대한 목록을 정리하여 각 약물의 작용기전과 연구개발단계를 비교 분석하였습니다.

FDA 임상1상 이상 퇴행성디스크 치료제 경쟁약물 현황

|

약물명 |

작용기전 |

특이사항 |

Sponsor |

개발단계 |

|

rhGDF-5 (성장인자) |

calvarial cells 증식 및 분화 촉진 이소성 골형성 유도 |

효증부족 임상중단 |

DePuy Spine |

임상1/2상 (임상중단) |

|

Allogenic Mesenchymal Stromal Cells (세포) |

중간엽줄기세포 |

효능 부족 임상중단 |

Red de TerapiaCelular |

임상1/2상 (임상중단) |

|

hAMSC (세포) |

자가중간엽줄기세포 |

효능 부족 임상중단 |

Bioinova, s.r.o. |

임상1/2상 (임상중단) |

|

SM04690 (저분자화합물) |

Wnt 신호전달 억제를 통한 NP 세포의 증식 및 분화 촉진을 통한 디스크 재생 유도 |

비즈니스적 판단 중단 (골관절염 치료제로 개발, 임상3상 진행) |

Samumed LLC |

임상1상 (임상중단) |

|

NuQu chondrocytes (세포) |

연골세포 |

효능 부족 임상중단 |

ISTO Technologies, Inc. |

임상2상 (임상중단) |

|

BIOSTAT BIOLOGX (단백질) |

피브린실란트 |

효능 부족 임상중단 |

Spinal Restoration, Inc. |

임상3상 (임상중단) |

|

AMG0103 (NF-κB decoy Oligonucleotide) (유전자) |

NF-κB 선택적 억제함으로써 염증 감소로 통증 경감 |

|

AnGes, Inc. |

임상1상 (진행 중) |

|

IDCT (세포) |

통증 경감 |

Engineered Discogenic Cells |

DiscGenics, Inc. |

임상1/2상 (진행 중) |

|

BRTX-100 (세포) |

중간엽줄기세포 |

임상2상 1800만$소요 예정 |

BioRestorative Therapies, Inc. |

임상2상 (20년 6월 임상시작 예정) |

|

ALLOB (세포) |

동종이형 조골세포로 뼈 형성 유도 |

결과분석중 |

Bone Therapeutics SA |

임상2상 (FDA 심사중) |

|

MPC-06-ID(rexlemestrocel-L) (세포) |

중간엽줄기세포로 틍증 경감 |

19년 9월 독일 Grunenthal에 10억$규모 기술이전(유럽/남미 판권) |

Mesoblast, Ltd. |

임상3상 종료, 결과분석중 |

|

Remedisc (P2K, YH14618) (펩타이드) |

TGF-β 신호전달 조절 디스크 퇴행 억제 및 디스크 재생 유도 NGF 발현 감소 통증 경감 |

임상2b상 종료후 효능 재입증으로 기술이전 성공 |

스파인바이오파마 (원개발사 당사) |

임상3상 IND 신청 준비 중 |

자료: ClinicalTrials.gov(https://clinicaltrials.gov/ct2/home)에서 “Degenerative Disc Disease” 질환으로 종료 또는 진행 중인 임상시험을 모두 검색하여 정리.

퇴행성디스크 치료제로 현재 미국 FDA 임상을 진행 중이거나 중단된 약물은 총 11건으로 약물 유형별로 살펴보면, 성장인자(1건), 세포(7건), 유전자(1건), 저분자화합물(1건), 단백질(1건)로 구분할 수 있습니다. 대부분의 약물은 임상1상 또는 2상에서 이상반응으로 인한 부작용과 효능 부족으로 대부분 임상이 중단된 상태이며, 현재 임상1상 이상을 진행하고 있는 약물은 총 5가지로 세포 치료제 약물 4개와 유전자치료제 약물 1개가 남아있습니다. 현재 임상3상 종료 후 결과분석 중인 유일한 약물은 호주의 메소블라스트(Mesoblast, Ltd., MSB, 나스닥 상장사)에서 개발한 세포 치료제인 중간엽줄기세포가 API인 MPC-06-ID(rexlemestrocel-L) 약물이 유일합니다.

4-2) P2K(SB 코드명 Remedisc)와 MPC-06-ID 경쟁약물의 비교

|

약물명 |

P2K(SB 코드명 Remedisc) |

MPC-06-ID |

|

원개발사 |

엔솔바이오사이언스 |

Mesoblast, Ltd.(MSB) |

|

제형 |

펩타이드 |

줄기세포 |

|

주성분 특징 |

인체 디스크 내 단백질(decorin, biglycan) 유래의 합성 펩타이드(7AA) |

동종 중간엽 줄기 전구 세포 (allogeneic mesenchymal precursor cell, MPC) |

|

투여방법 |

디스크 내 주사 |

디스크 내 주사 |

|

작용기전 |

1) TGF-β 신호체계에서 Smad1/5/8 신호를 차단함으로써 콜라겐 등 ECM 구성물의 합성을 활성화하고 디스크 재생을 촉진 2) NGF 유전자 발현을 감소시켜 통증 경감 이중-작용기능(Dual-function) |

1)MMPC에서 생성된 항염증 인자 항염증 작용 2) PG 및 콜라겐 합성 촉진으로 디스크 내 수분 증가 MPC 작용기전 불분명 |

|

Disease-modifying drug 가능성 |

1. 토끼 모델 P2K 용량 증가에 따른 DHI(디스크 재생효과 평가지표) 뚜렷이 증가 MRI 등급 감소 2. 임상시험을 통한 VAS 및 ODI 평가를 통한 통증 경감 효능 확인 가능성 높음 |

1. 임상시험을 통한 VAS 및 ODI 평가를 통한 통증 경감 효능 확인 2. 하지만 디스크 재생효능은 비임상 또는 임상시험에서 임증 없음 가능성 낮음(홈페이지 DMOAD 언급 없음) |

|

CMC 이슈 |

펩타이드 의약품으로 원료의약품 및 완제의약품 분석 밸리데이션 및 제조공정 기확립 위탁생산 용이 a 규제준수 충분히 대응 대량생산 용이, 제조비용 저렴 줄기세포 치료제보다 상대적으로 낮은 가격에 공급해도 높은 이익 실현 예상됨에 따라 가격 경쟁력이 높음 |

줄기세포는 생물학제제로 줄기세포 확보 및 분석에 대한 밸리데이션 공정 확립이 어려움 외부환경에 매우 민감하고 대량생산 공정이 미확립됨 자동화 공정 등이 취약하고 노동집약적 공정이 많아, 제조과정에서 조작자의 실수로 일탈 발생 가능성 매우 높음 위탁생산시 규제준수 대응이 어려움 제조 비용 상승으로 퇴행성디스크 환자의 치료 비용이 급격히 상승할 것으로 예상돼 이익 실현이 낮아 가격 경쟁력 취약 |

|

기술이전 상태 |

당사a유한양행(전세계 판권)aSB(해외판권) 계약금; 65만$ 총 2억 1,815만$ 계약규모 (당사/유한양행: 25/75 지분) |

MSBaGrunenthal(유럽/남미판권) FDA 품목허가 후 출시전; 업프론트 + 마일스톤 1억 5천만$ 총 10억$ 이상 계약규모 |

|

연구단계 |

임상3상 준비 |

임상3상 진행 중(데이터 분석 중) |

|

FDA/EMA 승인 |

2024년 목표 |

2022년(FDA), 2023년(EMA) 목표 |

|

예상치료비용 |

저비용 |

고비용(8,000~20,000$) |

2. 골관절염 치료제: 엔게디1000(E1K),

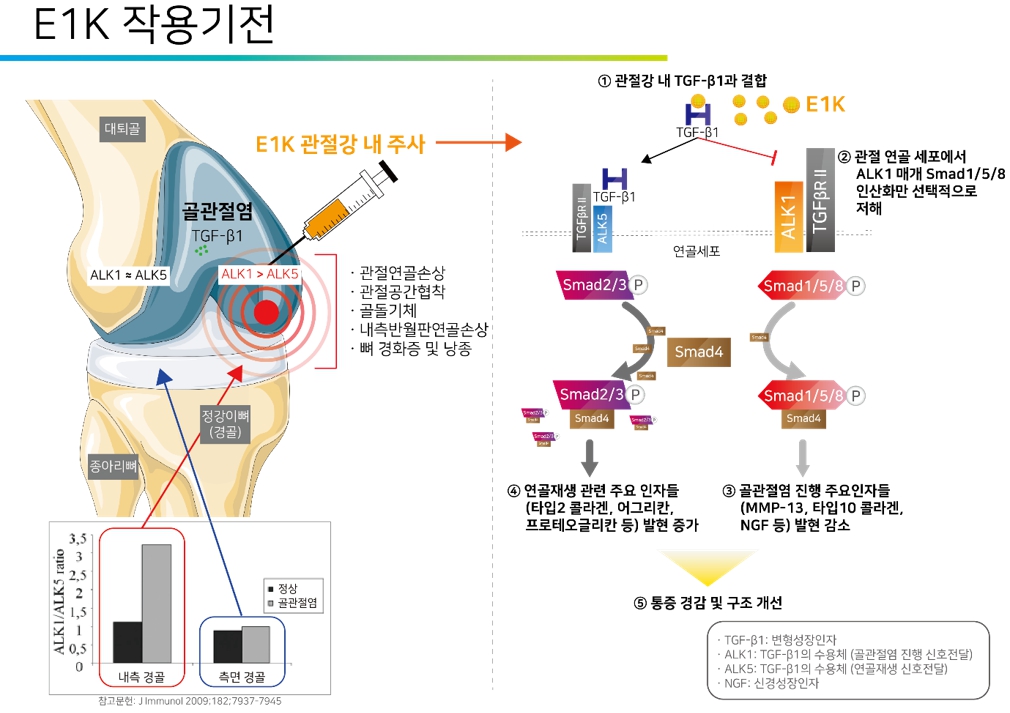

(1) E1K의 연골 재생 및 통증 경감 작용기전

1-1) 골관절염 연골세포에서 ALK 신호전달 불균형 발생(ALK1>ALK5)

정상적인 연골세포에서는 TGF-β1 수용체인 ALK5 발현이 ALK1가 유사하며, 하위 신호전달경로에서 서로가 서로를 저해할 수 있음으로 인해 TGF-β1에 의한 신호전달 균형이 유지(ALK1?ALK5)되고 있는 반면, 퇴행성 연골세포에서는 ALK5 발현 감소로 TGF-β1에 의한 신호전달 균형이 깨져 있습니다(ALK1>ALK5). 즉, 골관절염은 ALK5 발현이 낮아져 있어 연골성분을 합성하는 Smad2/3 신호전달 경로가 억제됨으로 인하여 퇴행화가 지속적으로 가속화되는 상태일 것입니다.

1-2) E1K는 TGF-β1에 결합하여 Smad1/5/8 인산화만 선택적으로 차단

이 때 E1K를 퇴행화된 관절강 내 주사할 경우 과발현되어 있는 TGF-β1과 결합하여 TGF-β1에 의해 증가되는 Samd2 인산화에는 영향을 주지 않고 Smad1/5/8 인산화만 막습니다.

1-3) Smad1/5/8 신호전달 하위 유전자인 MMP-13과 ColX 발현 감소로 연골 퇴행화 억제 및 NGF 발현 감소로 통증 경감

TGF-β1에 의한 연골 퇴행화에 관련된 Smad1/5/8 신호절달 하위에 있는 유전자인 MMP-13이나 제10형 콜라겐 유전자(ColX) 발현이 감소하게 되어 연골 퇴행화는 억제가 됩니다. 또한 TGF-β1에 의해 증가되는 통증인자인 NGF 유전자 발현도 감소하게 되어 통증 경감 효능을 나타내게 됩니다.

1-4) Smad1/5/8 신호전달 저해로 인해 Smad2/3 신호전달 활성화로 제2형 콜라겐 유전자 발현 증가

TGF-β1의 균형 유지를 위해 Smad1/5/8과 Smad2/3 하위 신호전달경로에서 서로가 서로를 저해할 수 있기 때문에 Smad1/5/8만 부분적으로 저해함으로 인해 Smad2/3 신호전달이 활성화되고, 따라서 그 하위 유전자인 제2형 콜라겐 유전자 발현이 증가됩니다.

1-5) 합성된 제2형 콜라겐은 연골세포를 자극해 연골세포 분열 및 ECM 성분 합성 유도하여 연골 재생 유도

이렇게 합성된 제2형 콜라겐은 다시 연골세포를 자극하여 연골세포의 분열 및 세포기질성분 생산을 유도함으로 인하여 지속적인 연골 재생 관련 신호전달을 촉진시키게 되어 연골 재생이 유지되게 되는 작용기전입니다.

|

|

E1K의 연골 재생 작용기전 모식도 |

(2) 국내 DMOAD 경쟁약물 대비 E1K의 비교 우위성

국내 DMOAD로 개발 중인 약물은 다음과 같습니다(표 3-9-1). 히알루론산 제품과 세포 치료제가 주를 이루고 있습니다.

2-1) 시노비안주

히알루론산 제품은 골관절염 환자 대상 임상시험에서 통증 경감 효능은 입증되었으나 관절의 구조적 개선은 입증하지 못했습니다. 따라서 DMOAD는 아닙니다.

2-2) 콘드론/카티스템/카티라이프

연골세포 또는 줄기세포를 주성분으로 하는 제품은 연골의 결손된 부분에 세포를 이식하여 메우는 역할을 합니다. 연골결손 환자 대상 임상시험에서 연골 결손의 구조적 재생에 대한 효능은 입증되었으나, 골관절염 환자를 대상으로 통증 경감이나 관절의 구조적 개선에 대한 효능은 입증하지 못했습니다. 자가 세포 치료제는 자신의 세포를 채취하여 일정 기간 배양을 통해 증식한 세포를 다시 결손부분에 이식하기 때문에 1~2번의 수술이 요구되며, 이식 후 적절한 재활방법에 따라 신체활동을 실시하도록 합니다. 제품에 따라 큰 차이가 있으며, 환자당 비용은 약 6,00~1,500만원으로 고가입니다.

(자료: 약학정보원)

2-3) 인보사-케이주

국내 품목허가 당시 연골 재생 효과 대신 ‘통증 완화 효과’만 인정받았고 현재 허가가 취소된 상태이며, 2019년 5월 잠정 중단되었던 미국 FDA 임상3상은 2020년 4월에 재개되어 관절 조직의 구조적 개선 또는 질병 진행 억제로 DMOAD를 입증할 계획입니다.

국내 시판 DMOAD용 골관절염 경쟁약물 현황

|

개발사 |

품목허가 |

주성분 |

제품명 |

개발현황 |

허가사항 |

|

LG 화학 |

2013.10.15 |

히알루론산 |

시노비안주 (65,400원/3mL/관) |

판매 중 |

효능효과: 슬관절의 골관절염 용법용량: 증상에 따라 투여간격(6개월 이상)을 고려하여 적절히 투여 |

|

세원셀론텍 |

2001.01.30 |

자가연골세포 |

콘드론 (6,537,425원/1imp) |

국내 판매 중, 일본 임상3상 |

효능효과: 무릎관절의 부분적 연골결손 환자의 치료 용법용량: 바이알에 충진된 세포를 충분히 현탁시킨 후 결손 부위에 이식 |

|

메디포스트 |

2012.01.18 |

동종제대혈유래중간엽줄기세포, 히알루론산나트륨 |

카티스템 (비급여) |

국내 판매 중, 미국 임상1/2a상 종료 |

효능효과: 퇴행성 또는 반복적 외상으로 인한 골관절염환자(ICRS grade IV)의 무릎 연골결손 치료 용법용량: 병변에 따라 500 uL/cm2 적용 |

|

코오롱생명과학 |

|

동종형질전환된 신장유래세포 |

인보사-케이주 |

국내 시판허가 취소, 미국 임상3상 |

|

|

바이오솔루션 |

2019.04.24 |

바솔자가연골유래 연골세포 |

카티라이프 (비급여, 1,000~1,500만원) |

국내 판매 중 |

효능효과: 무릎 연골결손 (ICRS grade III 또는 IV, 결손면적 2 내지 10 ㎠)의 치료 용법용량: 결손 용적 1cm3 당 1개 프리필드시린지(480개 펠렛)를 이식 |

|

엔솔바이오사이언스 |

동물의약품 품목허가(2020..02.12) |

저분자 펩타이드 |

동물의약품명(조인트벡스) |

국내 임상1상개선 동물의약품 품목허가 |

효능효과: 동물 골관절염 진행억제 및 임상증상(파행, 뻣뻣함, 관절 통증) 개선 |

자료: 국내 각사 자료 종합, 약학정보원

2-4) 효능 비교 우위

당사의 E1K는 현재 골관절염 환자를 대상으로 국내 임상1상을 진행 중에 있어, 타사의 경쟁약물에 비해 개발단계가 낮습니다. 하지만 동물 모델에서 연골 재생 및 통증 경감 효능을 모두 입증하였고, 동물환자 임상시험에서 통증 경감 및 관절 기능 개선 효능이 3개월 이상 지속되는 것을 확인한 바, DMOAD로의 효능면에서 히알루론산 제품과 세포 치료제 제품에 비해 비교 우위에 있습니다.

2-5) 가격경쟁력 비교 우위

E1K는 대량 합성이 가능한 저분자 펩타이드를 주성분으로 하기 때문에 생산 및 상업화 측면에서 세포 치료제에 비해 생산 단가가 낮기 때문에 생산 비용 측면에서 비교 우위에 있습니다.

2-6) 환자편의성 비교 우위

E1K는 간단히 마취 없이 무릎 관절 강 내 주사 방법으로 환자 편의성 측면에서 세포 치료제에 비해 비교 우위에 있습니다.

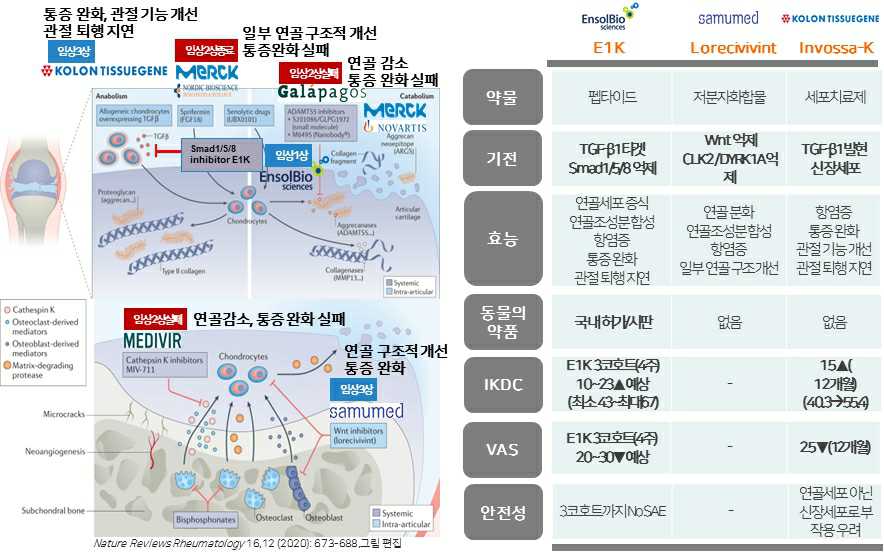

(3) 글로벌 DMOAD 경쟁약물 대비 E1K의 비교 우위성

DMOAD로 개발 중인 주요 경쟁약물은 독일 머크(Merck KGaA)의 Sprifermin, 미국 사무메드(Samumed LLC)의 Lorecivivint(SM04690), 미국 올소트로픽스(OrthoTrophix Inc)의 TPX-100, 벨기에 갈라파고스(Galapagos NV)의 GLPG1972, 스웨덴 메디비르(Medivir)의 MIV-711, 한국 인보사-K(코오롱티슈진)가 주요 경쟁약물이지만, 작년 임상결과 대부분 통증 완화에 실패해 현재 임상3상에 있는 약물은 사무매드의 저분자화합물인 Lorecivivint와 코오롱티슈진의 세포치료제인 인보사-K가 있습니다.

Sprifermin은 임상2상까지 진행되었고, 임상결과 관절 연골 두께가 증가하고 관절사이간격(JSW)이 증가하는 효능은 입증되었으나 통증 경감 효능은 입증하지 못했습니다. Sprifermin은 재조합 FGF-18 단백질이므로 연골세포 증식을 유도하여 관절 연골 두께 증가 효능을 나타냅니다(임상2상 종료, 추가 환자모집 없음).

SM04690은 임상3상 진행 중이며, 임상결과 통증 경감 효능은 입증되었으나 관절 연골 두께 증가는 입증되지 못하였습니다. JSW 증가는 일부 그룹에서는 나타났지만 용량 의존성은 나타나지 않았습니다. SM04690은 Wnt 신호경로를 선택적으로 차단하여 항염증 효과와 통증 경감 효능이 나타나며, 또한 줄기세포를 연골세포로 분화하는 작용기전으로 인해 연골형성을 유도할 수 있으나 환자의 무릎 연골 상태에 따라 효능이 심하게 차이가 납니다. 따라서 임상시험에서 유의한 연골 재생 효능을 입증하기 어려울 것으로 판단됩니다.

TPX-100은 임상2상까지 진행되었고, 임상결과 관절 연골 두께 증가는 입증되었으나 통증 경감 효능은 입증하지 못했습니다. TPX-100은 연골전구세포에 결합하여 연골세포로의 분화를 유도하여 연골형성을 촉진함으로써 관절 연골 두께 증가 효능을 나타냅니다.

GLPG1972는 임상2상까지 진행되었고, 임상결과에서 관절 연골 두께나 통증 경감 효능 모두 입증하지 못했고 골관절염 관련 바이오마커의 용량의존적 변화만 확인되었습니다. GLPG1972는 ADAMTS-5 억제제로 ECM 성분 분해를 저해함으로써 관절 연골 퇴행화를 저해할 것으로 예상됩니다(임상2상 실패).

MIV-711은 임상2상까지 진행되었고, 임상결과 연골두께 감소를 억제하는 효능은 입증되었으나 통증 경감 효능은 입증되지 못했습니다. MIV-711은 Cathepsin K 억제제로 연골 분해를 저해하여 관절 연골 퇴행화를 저해할 것으로 예상됩니다(임상2상 실패).

3-1) 작용기전의 차별화

E1K는 개발단계는 국내 임상1상 진행 중으로 타사보다 낮습니다. 하지만 E1K는 TGF-β1과 결합하여 Smad1/5/8 신호전달경로만 선택적으로 저해하여 연골 퇴행화 관련 유전자 및 NGF 유전자 발현을 감소시키고, Smad2/3 신호전달경로를 활성화시켜 ECM 성분인 제2형 콜라겐 유전자 발현을 증가시켜서 연골세포 증식을 유도하며, ECM 성분 합성을 증가시켜 연골 재생 및 통증 경감 효능을 동시에 나타낼 수 있는 작용기전을 가집니다.

3-2) 동물 모델에서 연골 재생 및 통증 경감 효능 모두 입증

E1K는 동물 모델에서 연골 재생 및 통증 경감 효능을 모두 입증하였습니다.

3-3) 동물환자 임상에서 통증 경감 및 관절 기능 개선 3개월 지속 확인

또한, E1K는 동물환자(골관절염 환견) 임상시험에서 통증 경감 및 관절 기능 개선 효능이 3개월 이상 지속되는 것을 확인한 바, DMOAD 작용기전면에서 주요 경쟁약물에 비해 비교 우위에 있습니다.

3-4) 인보사-K와 E1K 비교

특히, 당사의 E1K와 인보사-K는 TGF-β1 성장인자가 MoA에 있어 매우 중요하다는 공통점이 있지만, TGF-β1은 골관절염 진행 정도에 따라 급격하게 골관절염을 악화시킬 가능성이 높은 약물임에 반해, E1K는 TGF-β1을 타겟으로 억제하지만 신호전달을 연골 재생에 필요한 Smad2/3 신호는 유지하는 반면, 연골재생을 촉진하는 Smad1/5/8만을 선택적으로 부분 억제(완전억제시 부작용 발생)하는 modulation 기능을 가지고 있는 약물로 뚜렷한 차별성이 있습니다. 이는 결과적으로 부작용은 없으면서 통증을 완화하고 관절퇴행화를 억제하는 효능이 동물의약품에서 입증되고, 임상1a 중간결과에서 VAS 감소 및 IKDC 증가가 뚜렷하게 나타나고 있는 긍정적인 결과들을 얻고 있습니다.

|

|

글로벌 DMOAD로 개발 중인 경쟁약물 대비 E1K의 비교 우위성 |

3. 동물용 골관절염 치료제: 동물의약품 EAD100

(1) 글로벌 동물의약품 개발 계획

1-1) 글로벌 동물의약품 품목허가 전략

글로벌 동물의약품 개발은 유럽에서 개념입증 연구인 POC 연구를 수행하고, 그 결과를 바탕으로 임상시험(Pivotal efficacy trial)을 수행하여 미국 및 유럽에 품목허가를 신청하고 시판승인을 받고자 합니다.

글로벌 EAD100 개발 추진일정

|

개발 마일스톤 |

예상 일정 |

|

POC study |

1Q 2021 |

|

Pivotal Trial |

2Q 2022 |

|

EU/US Dossier Filing |

3Q 2023 |

|

EU/US Market Authorization |

1Q 2024 |

1-2) E1K 중개연구 DMOAD 증거자료 수집 계획

벡스퍼트를 통해 반려견 환자의 투여 후 추적 관찰 및 자료 분석을 통하여, E1K 임상1상 및 차상위 단계인 임상2상 내지 3상에 대한 시험 전략 수립과 성공율을 높이는데 기여하고자 하는 노력도 같이 할 계획입니다.

(2) 경쟁약물 대비 EAD100의 비교 우위성

2-1) 장기 복용시 NSAIDs의 부작용 발생 대비 EAD100 동물의약품은 안전성이 우수해 저질환이 있는 노령견에서도 사용 가능

NSAIDs는 프로스타글란딘의 생합성에 관여하는 COX를 차단하여 그 작용을 발현하는 약물로서 적응증은 수술 후 통증과 염증, 급성 또는 만성 근골격계 질환입니다. 이들 약물은 사람과 달리 장기간 사용시 식욕상실, 구토, 설사, 혈변, 무기력, 신부전 증상의 부작용이 보고되고 있으며, 출혈성 설사, 토혈증, 위장관 궤양, 간효소 증가 등의 증상이 가끔 나타납니다. 일반적으로 골관절염을 앓고 있는 환견들은 나이가 상대적으로 많으며, 신장 및 간 질환이 동반되는 경우가 많아 장기 NSAIDs 복용시 첫 3주 이내에 독성 증상이 발생하는 경우가 많습니다.

반면 EAD100은 펩타이드 약물로, '생체내 특이성’이라는 차별성으로, 낮은 약물간 상호작용과 높은 선택성으로 부작용은 적으면서 소량으로도 강력한 약리작용을 나타냅니다. EAD100의 임상시험 결과, 간 혹은 신장기능 부전 환견에서 조인트벡스에 기인한 이상반응은 없는 반면, 골관절염 증상 개선 효과는 나타나 안전성 및 부작용 측면에서 NSAIDs 제품에 비해 비교 우위에 있습니다.

2-2) NSAIDs에는 염증 억제를 통한 통증 경감 이외에 관절염 진행을 억제하고, 임상증상을 개선(파행, 뻣뻣함)을 개선하는 효과가 우수

NSAIDs와의 비교 임상시험에서 NSAIDs 투여군에 비해 EAD100 투여군은 골관절염의 통증뿐만 아니라 효능 측면에서도 모두 비교 우위에 있습니다.

2-3) 새로운 기전의 신약으로서 비교 우위

동물용 골관절염 치료제는 2016년 엘랑코의 Grapiprant FDA 승인 이후 새로운 골관절염 신약이 승인받지 못하고 있으며, 새로운 기전의 골관절염 치료제도 승인이 없습니다. 사람과 마찬가지로 동물용 DMOAD 골관절염 신약은 아직까지 승인된 적이 없습니다. 반면, EAD100은 TGF-b1을 타겟으로 연골조직 퇴행화를 촉진하는 Smad1/5/8 경로를 차단하고 연골조직을 유도하는 Smad2/3 경로는 그대로 유지하는 modulation 기능의 새로운 골관절염 치료제 입니다. 이는 많은 부작용을 가지고 있는 NSAIDs 이외에는 다른 치료제 선택이 없었던 많은 환견 보호자들의 동물신약 니즈를 충족해줄 수 있는 새로운 치료제로 기대하고 있습니다.

|

|

조인트벡스(EAD100) 소개 |

(3) DMOAD로 개발 중인 경쟁약물 대비 EAD100의 비교 우위성

3-1) 동물용 골관절염 줄기세포 치료제 펫-스템

국내에서 (주)티스템은 인체 유래 지방줄기세포 전문 연구개발기업으로, 2019년 동물 골관절염 줄기세포 치료제 ‘펫-스템’에 대한 임상을 마치고 허가절차를 진행 중에 있으며, 동물 임상시험 결과는 공개되어 있지 않습니다. 펫-스템은 인체 유래 지방줄기세포에서 면역 거부 반응을 일으키는 항원이 있는 세포막을 제거하고 세포 내의 항염증 및 재생 효과 물질을 따로 추출해 동결건조한 무막줄기세포를 이용한 동물용의약품입니다.

3-2) 대량생산 및 품질관리 용이

펫-스템은 인체 유래 지방줄기세포를 지방흡입술을 받는 환자로부터 확보하며, 세포막을 제거하고 세포 내의 항염증 및 재생 효과 물질을 따로 추출하는 과정에서 품질을 일정하게 유지하고, 동물용의약품 기준에 맞도록 생산하는데 어려움이 있습니다. 반면, EAD100은 저분자 펩타이드로서 대량생산 및 품질관리가 용이해 상업화 측면에서 비교 우위에 있습니다.

3-3) 가격경쟁력 비교 우위

펫-스템[1] 시술 비용이 30~50만원 수준으로 되어 있는 반면, 조인트벡스는 1병당 10~15만원 수준으로 판매되고 있어 가격경쟁력에서 비교 우위에 있습니다.

(자료: https://www.edaily.co.kr/news/read?newsId=03529286622688016&mediaCodeNo=257>rack=sok9(이데일리, 2019-11-21))

3-4) DMOAD 가능성 비교 우위

펫-스템은 아직 동물 임상시험 결과가 비공개로 비교할 수 없지만, EAD100은 통증 경감 효능뿐만 아니라 연골의 구조개선 및 재생 효능의 잠재력을 가지고 있으며, 골관절염의 파행이나 뻣뻣함 등의 임상 증상 완화 효과를 입증하였기에 DMOAD 효능 측면에서도 펫-스템에 비해 비교 우위에 있을 것으로 예상됩니다. 따라서 EAD100은 동물용의약품에서 처음으로 근원적인 골관절염 질환을 치료할 수 있는 DMOAD가 될 가능성이 높습니다.

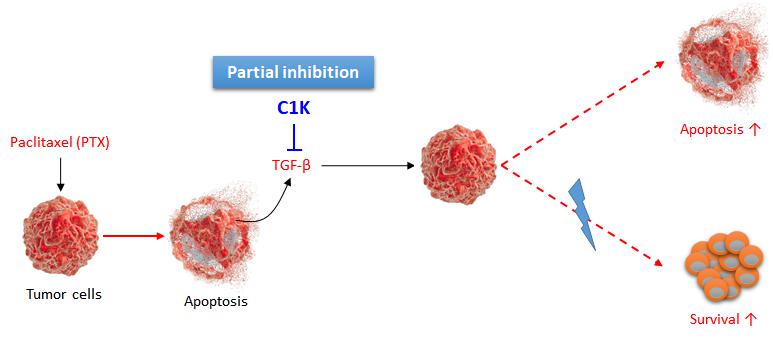

4. 항암제 병용 치료제 : 카리스1000(C1K)

(1) 유방암 치료제 (카리스1000)

침윤성 유방암의 subtype 중 하나인 삼중음성유방암(Triple negative breast cancer, TNBC)은 여성호르몬(에스트로겐·프로게스테론) 수용체와 HER2 단백질이 없는 특성을 가진 유방암으로 효과적인 치료법이 없고, 재발과 전이로 이어지는 경우가 많아예후(prognosis)가 좋지 않다고 알려져 있기 때문에 이에 대한 치료제 개발이 필요한상황입니다.

카리스 1000 (Charis 1000, C1K)은 천연펩타이드 물질로 TGF-β1에 의한 Smad2의 인산화를 감소시키는 작용기전을 나타냅니다. 파클리탁셀의 항암화학요법으로 종양의 크기는 감소하지만 그와 동시에 세포사멸 이 후 TGF-β1의 발현이 증가해서 암세포의 증식과 전이는 빠르게 진행되기 때문에 더욱 강력한 항암화학요법을 사용해야 하지만, 항암화학요법 후 C1K를 병용투여 하여 TGF-β1의 기능을 억제하면 항암화학요법 이후 종양증식을 효율적으로 억제할 수 있습니다. 기존의 TGF-β 항체와 달리 C1K는 부분적인 Smad2의 인산화 감소를 나타내고, Smad1/5/8의 인산화에는 관여 하지 않습니다. 암세포실험에서 파클리탁셀 단독 투여군과 비교했을 때 C1K 병용투여 군은 낮은 세포 성장을 보여주었지만 TGF-β 항체 병용투여군은 차이가 없었습니다. 파클리탁셀 병용투여를 기반으로 개발된 약물이기 때문에 유방암에 국한되지 않고 파클리탁셀이 사용되는 여러 암에 적용 가능합니다.

|

|

카리스1000 작용기전 모식도 |

(2) 경쟁약물 대비 C1K의 비교 우위성

2-1) 백토서팁, 갈루니서팁과C1K의 작용기전 차이점

현재까지TGF-β 억제제로PTX 병용 경쟁약물은 메드팩토의 저분자화합물인 백토서팁(vactosertib)과 일라이릴리의 갈루니설팁(galunisetib)이 있습니다. 2개의 경쟁약물 모두TGF-β1의Type I 수용체인ALK5에 대한 억제 기전을 가지고 있는 반면, C1K는ALK5 억제제가 아닌TGF-β1에 직접 결합하여Smad1/5/8 인산화는 영향이 없고Smad2 인산화만 선택적으로 저해하는 것이 차이점입니다.

PTX/TGF-β 억제제 유방암 병용 개발약물 비교

|

개발사 |

Ensol Biosciences |

MedPacto |

Eli Lilly |

|

|

약물명 |

Charis 1000(C1K) |

TEW-7197(Vactosertib) |

LY2157299(Galunisertib) |

|

|

개발단계 |

비임상 |

임상2상 |

임상2상 실패 |

|

|

TGF-β 신호전달 타겟 |

TGF-β 억제 |

TGF-β receptor ALK5 완전 억제 |

TGF-β receptor ALK5 완전 억제 |

|

|

Smads 인산화 억제 여부 |

Smad2 인산화만 선택적 억제 |

Smad1/5/8 & Smad2/3 동시 억제 |

Smad1/5/8 & Smad2/3 동시 억제 |

|

|

PTX 작용기전 |

PTX로 유도된 TGF-β 신호경로 중 Smad2만 부분 억제 자가포식 유도를 감소시켜 약물 내성 감소 종양의 세포사멸 증가 |

PTX로 유도된 ROS와 TGF-β 신호경로를 완전 억제 Snail로 유도되는 EMT 저해 종양 줄기세포 특성 감소시켜서 전이를 억제 |

PTX로 유도된 TGF-β 신호전달 완전 억제 종양 줄기세포 분화 방지 종양 재발과 약물 내성 감소 |

|

|

병용 효능 |

종양 부피 감소 |

+++ |

없음 |

+++ |

|

암 전이 억제 |

+++ |

+++ |

미확인 |

|

|

약물 내성 억제 |

+++ |

+++ |

+++ |

|

|

특징 |

유방암 환견/환묘에서 종양 부피 감소 및 암전이 억제 가능성 확인 TGF-β 신호 조절 |

유방암 적응증으로 임상시험 없음 TGF-β 신호 차단 |

간암 임상2상에서 독성 및 유의성 부족으로 개발 중단 TGF-β 신호 차단 |

|

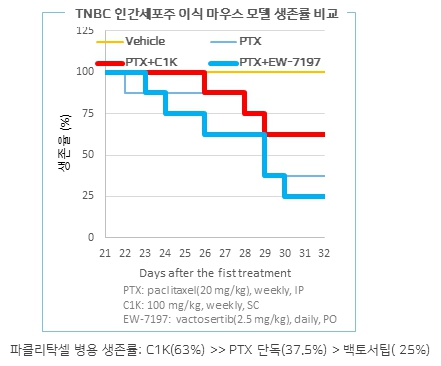

2-2) 유방암 동물 모델에서 PTX/백토서팁 병용 결과

유방암을 대상으로 한 마우스 모델 실험 결과, 종양 부피 감소 효능에서 PTX/벡토서팁 병용처리군은 PTX 단독처리군간 차이를 보이지 않았습니다(자료: Oncotarget, Vol. 6, No. 35.). 따라서 벡토서팁은 유방암을 대상으로 진행했거나 진행 중인 임상시험은 없으며, 다른 암종에 대한 적응증에 대해 병용 치료제 개발을 진행하고 있습니다. 당사에서는 TNBC 인간세포주 이식 마우스 모델에서 C1K와 백토서립(TEW-7179) 파클리탁셀에 대한 병용 투여에 의한 생존율을 비교한 결과, 백토서팁 병용에서는 처리 32일 후 25%, 파클리탁셀 단독은 37.5%의 생존율을 나타낸 반면, C1K 병용은 63%의 생존율로 높은 생존율을 확인하였습니다. 이 실험 결과로부터 TNBC에 대한 C1K의 병용 항암제로서의 가능성이 매우 높음을 보여주고 있습니다.

|

|

TNBC 인간세포주 이식 마우스 모델의 생존율 비교(C1K vs 백토서팁) |

2-3) 유방암 동물 모델에서 PTX/갈루니설팁 병용 결과

유방암을 대상으로 한 동물 모델 실험 결과, 종양 부피 감소 효능에서 PTX 단독처리군 대비 PTX/갈루니설팁 병용처리군에서 유의한 차이를 보였습니다(자료: J Clin Invest. 2013 Mar;123(3):1348-58.). 하지만 간암 환자를 대상으로 수행한 임상2상에서 유효성 부족을 나타냈으며 2019년 4분기 실적보고에서도 효과가 크지 않음에도 독성으로 개발이 중단되었습니다. 2016년 TNBC를 대상으로 PTX/갈루니서텁 병용 임상1상을 진행하였으나 아직 환자 모집 중인 상태입니다(NCT02672475).

2-4) 유방암 동물 모델에서 PTX/C1K 병용 항암효과 우위

유방암을 대상으로 동물 모델 실험 결과, 종양 부피 감소 효능에서 PTX 단독처리군 대비 PTX/C1K 병용처리군에서 유의한 차이를 보였습니다. 또한, 유선암 동물환자 POC 임상시험에서도 PTX 단독투여군 대비 PTX/C1K 병용투여군에서의 항암 효능이 높게 나타났습니다. 따라서 유방암을 대상으로 PTX/TGF-β 억제제 병용 비임상 결과를 분석한 결과, 종양 크기 감소능이 없는 백토서팁에 비해 종양 크기 감소능이 있는 C1K가 비교 우위에 있으며, 유선암 동물환자에서 PTX 단독투여군 대비 PTX/C1K 병용군에서 항암 효능은 더 높고 부작용은 감소하는 결과를 얻어 향후 임상시험에서의 항암효능 및 안전성 측면에서 C1K는 갈루니서팁에 비교 우위에 있습니다.

5. 알츠하이머병 치료제 : 모리아1000(M1K)

(1) 알츠하이머 치료제 (모리아1000)

모리아1000(Moriah 1000, M1K)은 천연 펩타이드 물질로 학습 및 기억 회복 효과를 나타냅니다. 모리아1000의 이런 효과는 뇌세포 사멸을 유도하고 AD의 위험요인으로 알려진 베타아밀로이드(β-amyloid, Aβ) 펩타이드를 뇌 내로 수송하는 수용체인레이즈(RAGE)의 신호전달경로를 조절하기 때문입니다. 모리아1000은 레이즈에 결합하여 베타아밀로이드가 뇌 안으로 들어오지 못하도록 막음으로써 뇌 내 아밀로이드 플라크 형성을 억제하고 또한 베타아밀로이드가 레이즈에 결합함으로써 진행되는신호전달 경로를 차단함으로써 뇌의 1차 면역체계인 혈뇌장벽(BBB)의 손상을 막고 뇌 내 염증과 신경세포 사멸을 억제하여 질병의 진행을 막고 학습 및 기억 회복 효과를 나타냅니다.

|

|

모리아1000 작용기전 모식도 |

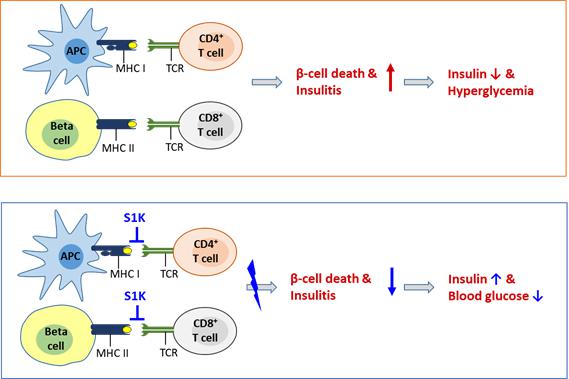

6. 제1형 당뇨병 치료제: 실로아1000(S1K)

(1) 제1형 당뇨병 치료제 (실로아1000)

실로아1000(Shiloah 1000, S1K)은 현재 인슐린을 투여하는 것 외에는 다른 대안이 없는 제1형 당뇨병 환자를 치료할 수 있는 경구 복용 물질로서 인체 스스로 인슐린을분비하게 하여 더 이상 인슐린에 의존 하지 않는 치료제입니다. 당사는 제1형 당뇨병을 완치할 수 있는 치료제를 목표로 연구개발하고 있습니다.

|

|

실로아100 작용기전 모식도 |

(나) 공시대상 사업부문의 구문

(주)엔솔바이오사이언스(이하 “당사”)의 설립자인 김해진 대표이사는 학부 및 석사 과정에서는 전자공학 및 컴퓨터공학을, 박사 과정에서는 생물정보학을 전공하였습니다. 1983년 3월 ETRI(한국전자통신연구원)에 입사한 이래 18년 동안 ‘시스템 소프트웨어 및 고성능 컴퓨터 개발’ 분야를 연구한 IT 전문가이자 생물정보분석 전문가입니다. 2000년 10월 ETRI를 퇴사하면서 “전 세계적으로 치료적 대안이 없는 질병을 치료할 수 있는 혁신신약 개발”에 대한 꿈과 포부를 가지고 당사를 2001년 2월 20일 설립하였습니다.

설립 초기 생물정보 분석솔루션 개발을 통해 신약 개발의 토대를 이루었으며, 신약개발 전문회사로 사업방향을 전환하여 다양한 혁신신약 파이프라인을 보유하게 되었으며, 2018년 9월 10일 코넥스에 상장하였으며, 4단계 심사를 통해 2020년 8월 10일 중소벤처기업부 예비유니콘 특별보증 지원기업으로도 선정되었습니다.

현재 당사에서 개발하고 있는 주요 First-in-class 신약은 퇴행성디스크, 골관절염, 암, 알츠하이머병, 제1형 당뇨병 등 전 세계적으로 치료적 대안이 없는 질병에 초점을 맞추고 펩타이드 기반의 표적치료제를 개발해 임상 초기단계에서 글로벌 제약사에 기술이전 또는 국내에서 임상시험을 완료하고 시판허가를 받아 고부가가치 수익을 창출하는 것을 사업모델로 하고 있습니다.

(2) 시장점유율

1. 조인트벡스(EAD100) 판매 계획

(1) 테스트모니얼 마케팅(Testimonial Marketing) 전략

조인트벡스 판매 시 샘플과 설문지를 제공하여 정형외과 전공자 및 수의사 동물병원으로부터 설문조사 결과를 확보하여, 분기별로 결과를 분석함으로써 세부 마케팅 전략을 재수립하여 점차적으로 조인트벡스 판매처를 확대하고자 합니다.

(2) 학회 부스 탐여, 지면 광고 및 SNS 프로모션 등으로 인지도 확대 전략 및 적응증 확대 도모

수의골관절학회, 대한수의학회, 한국동물병원협회 등 정기학술대회 및 부스 참여를 통한 지속적인 홍보 및 데일리벳, 대한수의사회지 등에 대한 지면 광고와 SNS promotion을 통한 광고를 통하여 조인트벡스의 인지도를 높이고, 지속적인 R&D를 추진하여 고양이와 말 등으로 적응증 확대를 도모함으로써 조인트벡스 판매량을 확대해 가고자 합니다.

(3) 대형견용 고용량 제품 추가 생산 및 유효기간 연장

조인트벡스의 판매를 확대하기 위하여 대형견(30kg 이상)에 적용가능한 고용량의 조인트벡스 포장단위를 추가 생산하고자 하며, 유효기간을 30개월로 연장(연장 승인받음)하여 조인트벡스 판매기간을 충분히 확보하고자 합니다.

(3) 시장의 특성

펩타이드 의약품 시장 규모 및 동향

1. 글로벌 의약품 시장 규모 및 동향

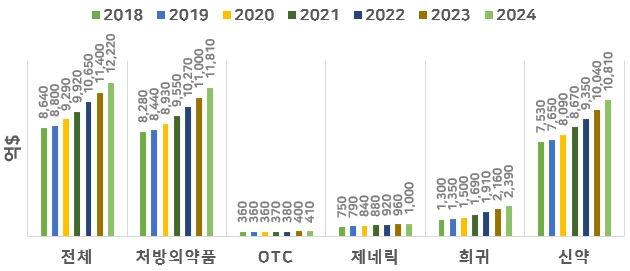

(1) 글로벌 의약품 시장

글로벌 제약산업 시장조사업체인 EvaluatePharma의 2019년 자료에 따르면, 첨단기술과 헬스케어의 융합이 현실화되고 세포 및 유전자 치료제가 시장에 출시됨에 따라 처방의약품(Prescription drug)의 매출은 2018년 8,280억$에서 연평균 6.9%(2018-2024)로 성장하여 2024년 1조 1,810억$가 될 것으로 예상하고 있습니다. 신약은 2018년 기준 7,530억$로 처방의약품 중 신약의 비중은 90.9%로 대부분 신약이 대부분 차지하고 있으며, 2024년 신약은 1조 810억$로 확대되어 91.5% 비율로 더 확대될 것으로 예상하고 있습니다. 진정한 치료제(Real cures)와 신흥경제국의 수요 증가에 대한 기대와 기술의 진보로 희귀의약품의 매출 성장은 두드러져 2019년 1,350억$에서 2024년 2,390억$로 확대될 것으로 예상하고 있습니다.

|

|

글로벌 의약품 시장 규모(2018-2024) |

자료: EvaluatePharma, World Preview 2019, Outlook to 2024, 2019.6.

전체=처방의약품+OTC, 처방의약품=제네릭+신약.

(2) 세포 치료제의 높은 약가와 낮은 환자 접근성

세포 및 유전자치료제가 시장에 출시되었으나, 지나치게 높은 가격으로 접근성이 떨어지며 건강보험 적용 시 추가적인 재정 부담도 우려되고 있습니다.

|

- Spark Therapeutics는 유전자치료제 Luxturna(유전적 망막변성 치료제) 가격으로 안구 1개 당 42.5만$씩 총 85만$(약 9억 8,000만원)로 책정됨. - Novartis의 척추성근위측증(SMA) 유전자치료제Zolgensma는 현재까지 전 세계에서 가장 비싼 치료제로 가격은212.5만$(약25억원)로 책정됨. |

(3) 글로벌 상위 10대 제약사 현황

상위 3개 제약사(화이자, 노바티스, 로슈)의 치열한 경쟁 속에 화이자가 2018년 453억$, 2024년 512억$로 매출이 지속적으로 증가해 글로벌 처방의약품 매출액 1위가 될 것으로 예측되고 있습니다. 화이자 다음으로 노바티스는 2018∼ 2024년 연평균 2.3%의 성장을 기록하며 2024년 매출 2위를, 로슈는 동기간 연평균 0.8%의 성장으로 3위를 차지할 것으로 전망하고 있습니다.

글로벌 처방의약품 매출 상위 10대 기업 전망(2018~2024)

|

순위 |

기업명 |

매출액(단위: 10억$) |

순위변경 |

||

|

2018 |

2024 |

CAGR |

|||

|

1 |

Pfizer |

45.3 |

51.2 |

2.1% |

0 |

|

2 |

Novartis |

43.5 |

49.8 |

2.3% |

+1 |

|

3 |

Roche |

44.6 |

46.7 |

0.8% |

-1 |

|

4 |

Johnson & Johnson |

38.8 |

45.8 |

2.8% |

0 |

|

5 |

Merck & Co |

37.4 |

42.5 |

2.2% |

0 |

|

6 |

Sanofi |

35.1 |

40.7 |

2.5% |

0 |

|

7 |

GlaxoSmithKline |

30.6 |

38.7 |

4.0% |

+1 |

|

8 |

AbbVie |

32.1 |

35.0 |

1.4% |

-1 |

|

9 |

Takeda |

17.4 |

32.3 |

10.8% |

+7 |

|

10 |

AstraZeneca |

20.7 |

32.2 |

7.7% |

+2 |

|

|

상위 10위 회사 합계 |

345.4 |

414.8 |

+3.1% |

|

|

|

기타 회사 |

482.3 |

766.0 |

+8.0% |

|

|

Total |

827.8 |

1,180.8 |

+6.1% |

|

|

자료: EvaluatePharma, World Preview 2019, Outlook to 2024, 2019.6.

(4) 치료영역별 임상개발 비용 및 가치

2018년 10위로 전망되었던 BMS(Bristol-Myers Squibb)는 머크(Merck & Co)에서 개발한 키트루다(Keytruda, 면역항암제)와의 경쟁으로 자사 옵디보(Opdivo, 면역항암제)의 시장 점유율 손실과 Shire(아일랜드 다국적 제약사)를 641억$에 인수한 Takeda가 상승하면서 10위권에서 크게 벗어날 것으로 예상되고 있습니다. Takeda는 Shire를 2019년 1월 8일 인수하여 Shire의 예측 수익이 포함되어 2018~2024년 사이 처방의약품 매출은 연평균 10.8%로 크게 성장하여 2024년 9위를 차지할 것으로 예측됩니다.

2. 글로벌 펩타이드 의약품 시장 규모 및 동향

(1) 글로벌 펩타이드 의약품 시장

시장조사기관 technavio 2018 자료에 의하면, 펩타이드 의약품 시장은 2018년 303억 1,632만$로 전체 의약품 시장의 3.66%를 차지하며, 예측 기간 동안 연평균 8.86%(2018-2023)로 성장하여 2023년에는 463억 5,663만$에 이를 것으로 예상됩니다(표 A-2-2), 이는 전체 의약품 시장의 연평균 성장률(2019-2024)인 6.9%보다 높아 펩타이드 의약품 시장 점유율이 4.21%로 점차 확대되고 있습니다.

글로벌 펩타이드 의약품 시장 규모

|

연도 |

단위;백만$ |

|||

|

전체 |

비경구 |

경구 |

기타 |

|

|

2018 |

30316.32 |

24895.76 |

2958.87 |

2461.69 |

|

2019 |

32942.31 |

27042.42 |

3218.47 |

2681.52 |

|

2020 |

35829.67 |

29399.68 |

3506.29 |

2923.70 |

|

2021 |

39012.62 |

32000.91 |

3820.90 |

3190.84 |

|

2022 |

42507.90 |

34856.48 |

4168.32 |

3483.10 |

|

2023 |

46356.63 |

37998.53 |

4552.22 |

3805.88 |

환율: 1$=1,150원. 자료: Global Peptide Therapeutics Market 2019-2023, technavio, 2018.

글로벌 펩타이드 의약품 연평균성장률(CAGR, %)

|

연도 |

전체 |

비경구 |

경구 |

기타 |

|

2019 |

8.66 |

8.62 |

8.77 |

8.93 |

|

2020 |

8.76 |

8.72 |

8.94 |

9.03 |

|

2021 |

8.88 |

8.85 |

8.97 |

9.14 |

|

2022 |

8.96 |

8.92 |

9.09 |

9.16 |

|

2023 |

9.05 |

9.01 |

9.21 |

9.27 |

|

2018-2023 |

8.86% |

8.82% |

9.00% |

9.10% |

자료: Global Peptide Therapeutics Market 2019-2023, technavio, 2018.

(2) 적응증별 펩타이드 의약품

다양한 만성 질환의 유병률이 증가하고 펩타이드 치료제의 높은 효능으로 글로벌 펩타이드 의약품 시장은 최근 큰 성장을 보였습니다. 글로벌 의약품 시장에서 주요 블록버스터 의약품 중 일부는 펩타이드입니다. 예를 들어, 사노피가 개발한 인슐린 란투스(Lantus)는 2017년 52.2억$의 매출을 기록했습니다. 고효능을 지닌 새로운 펩타이드 기반 약물 개발을 위한 공동연구가 증가하고 있으며, 그 중 대부분은 예측 기간 동안 출시될 것으로 예상됩니다. 적응증은 암, 대사 장애, 심혈관 질환, 호흡기 질환, 감염병, 기타 순입니다.

글로벌 적응증별 펩타이드 의약품 시장규모

|

적응증 |

2018년 |

2023년 |

||||

|

비율(%) |

금액(백만$) |

금액(조원) |

비율(%) |

금액(백만$) |

금액(조원) |

|

|

암 |

34.12 |

10343.93 |

11.8955 |

33.82 |

15677.81 |

18.0295 |

|

대사 장애 |

33.78 |

10240.85 |

11.7770 |

33.51 |

15534.11 |

17.8642 |

|

심혈관 질환 |

18.07 |

5478.16 |

6.2999 |

18.02 |

8353.46 |

9.6065 |

|

호흡기 질환 |

5.89 |

1785.63 |

2.0535 |

6.21 |

2878.75 |

3.3106 |

|

감염병 |

5.18 |

1570.39 |

1.8059 |

5.38 |

2493.99 |

2.8681 |

|

기타 |

2.96 |

897.36 |

1.0320 |

3.06 |

1418.51 |

1.6313 |

|

전체 |

100 |

30316.32 |

34.8638 |

100 |

46356.63 |

53.3101 |

환율: 1$=1,150원. 자료: Global Peptide Therapeutics Market 2019-2023, technavio, 2018.

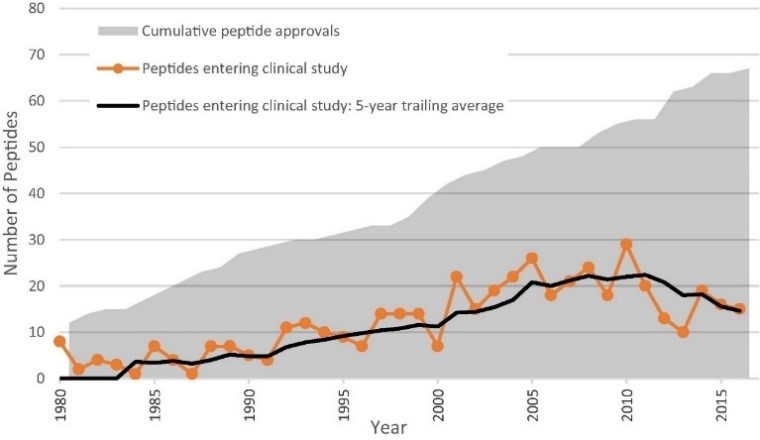

3. 글로벌 펩타이드 의약품 동향

(1) 펩타이드 의약품 승인건수

2020년 2월 기준, 펩타이드 결합이 있는 의약품(아미노산, 펩타이드 단백질 포함)은 총 2,230종이 미국, 유럽, 캐나다 등으로부터 품목허가를 받았으며, 펩타이드 의약품으로 품목허가된 의약품은 총 494종입니다(자료: DrugBank, https://www.drugbank.ca/). 국가별로는 미국 190종, 유럽 51종이 현재 품목허가를 받은 상태입니다. 하지만, 당사가 개발하고 있는 퇴행성디스크 질환, 골관절염 질환, 항암제 병용 치료제, 제1형 당뇨병, 알츠하이머 치료제에 대해서는 아직 펩타이드 약물(인슐린 제외)이 없습니다.

(2) 초기 펩타이드 의약품

펩타이드 의약품의 개발 첫 사례는, 생체내에서 펩타이드(단백질)는 생리적 기능에 대한 내재적인 신호 분자로서 치료제 가능성을 파악하고, 인체와 유사한 인슐린(펩타이드 또는 단백질)을 가축으로부터 직접 분리하여 1920년대 치료제로 사용하기 시작하였습니다. 이후 1950년대 가축의 뇌하수체에서 부신피질호르몬(ACTH, adrenocorticotropic hormone)을 분리하여 내분비 질환 치료제를 개발하였습니다. 1950년대에 아미노산 서열분석과 합성기술 발달로 합성 옥시토신과 바소프레신이 치료제로 시장 진출하였습니다. 하지만, 이후 유전체와 신호전달 분자기전 이해 부족으로 2000년 이전까지는 펩타이드를 치료제로 개발하는 것은 쉽지 않았습니다. 인체내 신호분자 역할을 하는 수많은 단백질과 펩타이드 수용체에 대한 분자적 리간드(ligand) 연구가 활발해지면서 다양한 펩타이드 치료제가 출시되었습니다. 또한, 최근 생물정보학과 구조생물학 발달은 단백질 수용체 활성부위의 분자 상호작용이 규명되면서 펩타이드 치료제 개발은 가속화되고 있습니다.

초기 펩타이드 치료제 개발 현황

|

펩타이드 |

기원 |

적응증 |

상업화 |

서열 특징 |

|

인슐린 |

개 및 소의 췌장 |

당뇨병 |

1920s |

천연 펩타이드 분리 |

|

부산피질자극호르몬 |

소 및 돼지의 뇌하수체 |

쿠싱병 |

1950s |

천연 펩타이드 분리 |

|

칼시토닌(Calcitonin) |

연어 아가미끝소체 |

골다공증(골흡수억제) |

1971 |

천연 펩타이드 분리 |

|

옥시토신 |

자궁수축호르몬 |

분만촉진 |

1962 |

합성 |

|

바소프레신 |

뇌하수체 |

요붕증 |

1962 |

합성 |

|

류프로렐린(Leuprorelin) |

Gonadorelin 유도체 |

전립선암, 유방암, 자궁내막증, 자궁섬유종 |

1984 |

합성 데카펩타이드 (gonadorelin) |

|

옥트레오타이드 (Octreotide) |

Somatostatin유도체 |

췌장 질환, 저혈당증 |

1988 |

합성 somatostatin-14의 고리형 옥타펩타이드 유도체 |

자료: Lau & Dunn(2018). Bioorganic & medicinal chemistry, 26(10), 2700-2707.

|

|

펩타이드 의약품 임상건수 및 승인 누적 현황 |

자료:Lau & Dunn(2018). Bioorganic & medicinal chemistry, 26(10), 2700-2707.

|

|

글로벌 펩타이드 치료제 개발 현황 |

자료: Lau & Dunn(2018). Bioorganic & medicinal chemistry, 26(10), 2700-2707.

|

|

임상 이상의 펩타이드 의약품의 아미노산 개수 현황(1980-2017) |

자료: Lau & Dunn(2018). Bioorganic & medicinal chemistry, 26(10), 2700-2707.

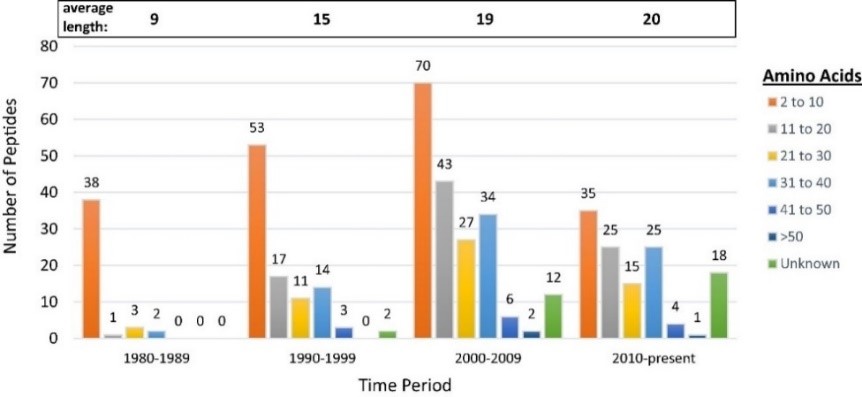

2017년 3월 기준, 484개의 펩타이드 의약품에 대한 임상정보를 분석하면, 미국, 유럽 및 일본에서 68개의 펩타이드가 승인되었으며, 이후 8개의 펩타이드가 철회되었습니다. 155개의 펩타이드가 단계별로는 임상2상 이상입니다. 임상 약물의 수는 1980~2010년 사이에 점차적으로 증가하였으며, 2011년에 연간 22개 이상으로 정점을 찍었습니다. 또한 승인된 펩타이드의 누적 횟수도 점차 증가하여 2010년 초부터 13개 펩타이드 의약품이 승인이 이루어졌습니다.

|

|

펩타이드 의약품 종류별 임상 현황(1980-2017) |

자료: Lau & Dunn(2018). Bioorganic & medicinal chemistry, 26(10), 2700-2707.

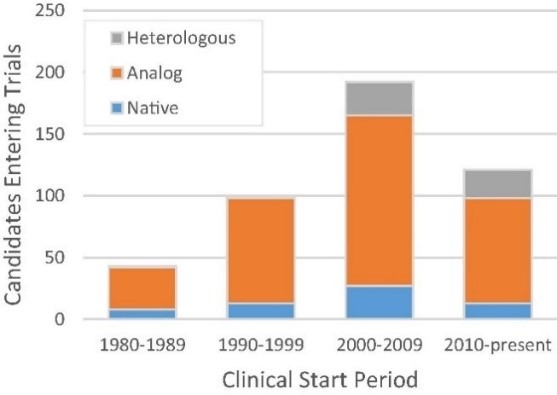

(3) 펩타이드 의약품 개발

지금까지 시판되었거나, 임상개발 중인 펩타이드 의약품의 종류는 크게 3가지(천연(natural), 변형(analog), 이종(heterologous))로 분류됩니다. 시장의 대부분은 여전히 천연 펩타이드 및 단백질이 시장의 대부분입니다. 천연 펩타이드는 인슐린처럼 생체내 존재하는 펩타이드를 분리하거나 합성한 펩타이드이며, 변형 펩타이드는 천연 펩타이드의 서열과 유사하지만, 약효를 증가시키거나, 약물전달효율을 증가시키기 위해 쳔연 펩타이드의 일부 서열을 다른 화합물로 대체하거나 conjugate를 붙인 형태입니다. 이종 펩타이드는 2000년 이후 도입된 방법으로, 펩타이드 합성 라이브러리를 제조하거나 phage display 기술을 이용 스크리닝하는 방법 또는 펩타이드 약물을 예측하거나 스크리닝하여 약효는 높고, 독성이 낮은 펩타이드를 발굴하는 방법입니다.

초기 펩타이드 의약품 시장의 대부분은 인슐린을 비롯해 천연 펩타이드가 시장의 상당수를 차지하였지만, 점차적으로 변형 펩타이드의 승인이 증가 추세입니다. 인슐린도 약물의 효능을 증가시키기 위해 아미노산을 치환, 추가, 제거하여 약물을 개발합니다. 최근의 이종 펩타이드 발굴은 특정 약효가 있는 단백질로부터 펩타이드를 스크리닝하여 발굴하는 방법이 있지만, 많은 시간에 필요하기에 기존 스크리닝 발굴방법과 차이가 없습니다.

가장 최신 기술은 구조생물학의 발달로 신호전달체계를 이해하여 특정 motif에 해당하는 아미노산 서열을 발굴하는 기술입니다. 2000년대 이후 유전체 정보의 확대, 단백질체 및 대사체 등 오믹스 기술의 발달 등으로 생물정보학을 이용한 신호전달 분석, 분자기전의 이해, 구조단백질 정보 등을 활용하여 스크리닝을 최소화하고 기존 축적된 지식정보만을 활용하여 펩타이드를 발굴하는 기술입니다. 이를 위해 많은 제약사들은 인공지능 등을 활용해 약물개발전략을 수행하고 있지만, 아직까지 승인된 펩타이드 약물은 미미합니다. 현재 당사가 보유하고 있는 파이프라인 약물은 모두 지식 마이닝 기반으로 발굴된 펩타이드로 조절과 재생기능에 초점을 맞춰 개발되고 있습니다.

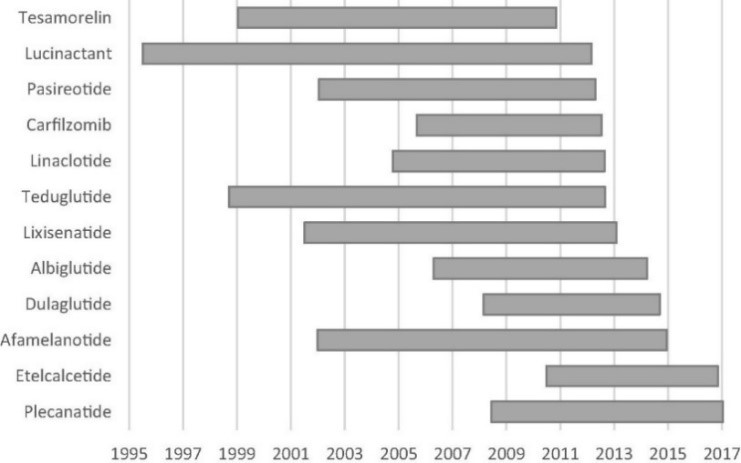

(4) 임상기간

주요 펩타이드 의약품의 임상기간은 길게는 10년 이상이며, 짧게는 6년입니다. 하지만 2000년대 이후 개발기간은 점차 단축되고 있습니다.

|

|

주요 펩타이드 치료제의 임상개발 기간 |

자료: Lau & Dunn(2018). Bioorganic & medicinal chemistry, 26(10), 2700-2707.

(5) 펩타이드 의약품 승인 현황

2000년대 이후 승인된 주요 펩타이드 의약품은 대부분은 변형 펩타이드이며, 주요 현황은 아래에 있습니다(표 A-2-6). 상당수는 당뇨병 관련 펩타이드이며, 이외에도 항암제, 항생제, 고혈압 치료제 등이 있으며, 희귀 질환 치료제도 출시되고 있습니다.

주요 펩타이드 의약품 국가별 승인 현황(2000~2019)

|

약물명 |

개발회사 |

적응증 |

연도 |

첫승인 |

|

Atosiban |

Ferring |

옥시토신 길항제 |

2000 |

EU |

|

Taltirelin |

Mitsubishi Tanabe Pharma |

척수 소뇌 실조증 |

2000 |

JP |

|

Aviptadil |

Biogen |

폐동맥고혈압 |

2000 |

EU |

|

Carbetocin |

Ferring |

분만후 출혈 |

2001 |

EU |

|

Nesiritide |

Scios |

울혈성 심부전 치료제 |

2001 |

US |

|

Teriparatide |

Eli Lilly |

골형성 촉진제(골다공증) |

2002 |

US |

|

Atazanavir |

Bristol Myers Squibb |

AIDS |

2003 |

US |

|

Enfuvirtide |

Roche |

감염성 질환 |

2003 |

EU |

|

Ziconotide |

Tersera Therapeutics Llc |

중증동통 |

2004 |

US |

|

Pramlintide |

Amylin Pharmaceuticals |

당뇨병 |

2005 |

US |

|

Exenatide |

Astra Zeneca |

당뇨병 |

2005 |

US |

|

Icatibant |

Shire |

성인유전성 혈관부종(HAE)의 급성발작증상 |

2008 |

EU |

|

Romiplostim |

Amgen |

면역성 혈소판 감소증 |

2008 |

US |

|

Degarelix |

Ferring Pharmaceuticals |

전립선암 |

2009 |

US |

|

Mifamurtide |

Takeda |

골육종 |

2009 |

EU |

|

Liraglutide |

Novo Nordisk |

GLP-1 수용체 길항제(제2형 당뇨병) |

2010 |

US |

|

Tesamorelin |

Emd Serono |

HIV 감염인의 복부 지방 감소 |

2010 |

US |

|

Peginesatide |

Takeda |

빈혈증 |

2012 |

US |

|

Pasireotide |

Novartis |

말단비대증(B형간염) |

2012 |

EU |

|

Car?lzomi |

Onyx Pharmaceuticals |

항암제(백혈병) |

2012 |

US |

|

linaclotide |

Allergan |

과민성대장증후군 |

2012 |

US |

|

Teduglutide |

Shire |

GLP-2 유사체(당뇨병 ) |

2012 |

EU |

|

Lixisenatide |

Sanofi Aventis |

GLP-1 수용체 길항제(제2형 당뇨병) |

2013 |

EU |

|

Albiglutide |

GSK |

GLP-1 수용체 길항제(제2형 당뇨병) |

2014 |

EU |

|

Oritavancin |

The Medicines Company |

항생제 |

2014 |

US |

|

Dulaglutide |

Eli Lilly |

GLP-1 수용체 길항제(제2형 당뇨병) |

2014 |

US |

|

Afamelanotide |

Clinuvel Pharmaceuticals |

적혈구조혈포르피린증(뱀파이어병) |

2019 |

US |

|

Parathyroid horomone |

Nps Pharma |

부갑상선호르몬 |

2015 |

US |

|

Lixisenatide |

Sano?-Aventis |

인슐린(혈당 조절) |

2016 |

US |

|

Angiotensin II |

La Jolla Pharmaceutical |

고혈압 |

2017 |

US |

|

Macimorelin acetate |

AeternaZentaris |

성장인자 결핍증 진단 |

2017 |

US |

|

Etelcalcetide |

Amgen |

이차성 부갑상선기능항진증 |

2017 |

US |

|

Lutetium Lu 177 dotatate |

Norvatis |

위소장췌장 내분비종양 |

2018 |

US |

|

Semaglutide |

Novo Nordisk |

제2형 당뇨병 |

2019 |

US |

자료: 각사 보고서 취합.

(4) 신규사업 등의 내용 및 전망

1. CMC 및 CDMO 서비스 사업

(1) CMC 및 CDMO 서비스 사업

당사가 보유하고 있는 신약 개발 플랫폼을 이용하여 현재 CMC(Chemistry, manufacturing, and control) 서비스를 실시하고 있고 원료의약품과 완제의약품을 생산해 주고 공정개발과 함께 품질 개발 서비스를 제공하는 CDMO(Contract development and manufacturing organization) 서비스 사업을 시행할 예정입니다.

CMC 서비스 품목으로는 펩타이드, 안티센스, 케미칼, 천연물, 유연물질, 원료의약품등의 제조 및 공정개발과 제제연구를 비롯하여 품질관리에 필요한 물질의 기초 물성자료 및 기시법 개발, 안정성 시험, 유연물질 제조 및 분석, 표준품 제작 등의 서비스와 품목허가 및 IND, NDA 등록에 필요한 CTD 문서 제작 서비스를 포함하고 있습니다.

CDMO 서비스는 고객의 약물에 대한 합성연구와 공정개발을 포함하여 원료의약품의 GMP 생산과 완제의약품의 GMP 생산 및 제제연구를 진행하고 있습니다. 현재 자체 GMP 생산 설비가 없어 관련 기관들의 도움을 받아 서비스를 진행하고 있지만 빠른 시일 내에 자체시설을 갖추고 서비스를 실시할 예정입니다.

|

사업 종류 |

서비스 항목 |

아이템 종류 |

|---|---|---|

|

CMC 서비스 |

물질합성 제제연구 공정개발 품질개발(기시법, 안정성) 품목허가 IND 문서 CTD 문서 |

펩타이드 케미칼 안티센스 천연물 유연물질 원료의약품 완제의약품 |

|

CDMO 서비스 |

공정개발 GMP 생산 (원료, 완제의약품) 품질관리 (원료, 완제의약품) |

현재 국내에 CMO 서비스 사업을 영위하는 회사는 많으나 CMC, CDMO 서비스 전문회사는 소수이거나 전무한 상황이므로 향후 신약 개발을 시작하거나 진행 중인 회사를 타겟으로 하는 CMC, CDMO 서비스 사업의 전망은 긍정적일 것으로 예상하고 있습니다.

(2) CMC 개발 현황 및 서비스

당사 CMC개발센터의 핵심 역량은 자체 신약 파이프라인에 대한 품목허가용 IND를 위한 CMC 자료를 자체적으로 확보 가능하다는 것입니다. 예를 들면, 원료의약품의 합성공정 개발, 물리화학적 성질 자료 확보, 기시법 개발, 완제의약품 제조공정 개발, 안정성 연구 등을 자체적으로 진행하고 있습니다. 나아가 이러한 CMC 역량을 이용해 CMC/CDMO를 필요로 하는 여러 업체를 대상으로 원료의약품의 합성, 공정개발, 분리 및 분석 등의 서비스를 제공하고 있습니다.

엔솔바이오사이언스 CMC 역량 및 주요 사업화 사례

|

분야 |

주요내용 |

사업화 사례 및 계획 |

|

합성/정제 |

펩타이드 PNA(Peptide Nucleic Acid) 화학합성제품 원료의약품(API) 관련 소재 |

E1K 합성공정 개발 완료 - E1K 임상1상 승인 -동물의약품 조인트벡스 품목허가 -EAD100 해외기술이전 실사 통과 C1K 합성공정 개발 완료 M1K 합성공정 개발 S1K 합성공정 개발 |

|

예비연구 |

신약후보물질 물리화학적 성질 자료 작성 신약후보물질 분석법 개발 신약후보물질 안정성 시험 신약후보물질 유연물질 연구 |

E1K CTD 자료 작성 E1K IND package 자료 작성 E1K-AD 펩타이드 합성공정 개발 |

|

공정개발 |

원료의약품 GMP 생산 공정개발 |

개발 중 |

|

제제연구 |

완제의약품 GMP 생산 제제연구 |

|

|

CTD Document |

임상용 IND Package 품목허가 문서 |

개발 중 |

|

CMC/CDMO서비스 |

합성, 정제, 분석, 구조 동정, 공정개발, 안정성 시험, 제제연구 지원 서비스 |

다수의 정부출연기관, 제약회사, 대학교 등에 CMC 서비스 실시중 |

신약 파이프라인 주요 CMC 사업화 실적

|

번호 |

날짜 |

제품명 |

사업 실적 |

|

1 |

2018년 05월 |

E1K |

임상시험승인(IND) CMC 자료 등록 |

|

2 |

2018년 12월 |

E1K |

임상1상 승인 취득 |

|

3 |

2019년 05월 |

EAD100(동물의약품) |

신약 승인을 위한 CMC 자료 등록 |

|

4 |

2020년 02월 |

동물의약품 조인트벡스 |

품목허가 승인 취득 |

|

5 |

2020년 03월 |

동물의약품 조인트벡스 |

글로벌 제약사 L/O |

|

6 |

2020년 03월 |

동물의약품 조인트벡스 |

제품 출시 및 국내시판 |

|

7 |

2020년 07월 |

동물의약품 조인트벡스 |

유효기간 연장 승인(12 → 30개월) |

(5) 조직도

|

|

엔솔바이오사이언스 조직도 및 역할 |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

가. 해당 사업연도의 영업상황의 개요

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)

- 대차대조표(재무상태표)

| 재 무 상 태 표 | |

| 제 20(당) 기말 2020년 12월 31일 현재 | |

| 제 19(전) 기말 2019년 12월 31일 현재 | |

| 회사명 : 주식회사 엔솔바이오사이언스 | (단위 : 원) |

| 과 목 | 주 석 | 제 20(당) 기말 | 제 19(전) 기말 | ||

|---|---|---|---|---|---|

| 자 산 | |||||

| Ⅰ. 유동자산 | 7,656,770,841 | 11,126,532,152 | |||

| 현금및현금성자산 | 3,29,30 | 3,490,278,270 | 952,643,885 | ||

| 매출채권및기타채권 | 4,29,30 | 31,259,402 | 97,881,570 | ||

| 단기금융상품 | 5,29,30 | 3,800,000,000 | 6,400,000,000 | ||

| 당기손익-공정가치측정 금융자산 | 6,29,30 | 239,166 | 3,028,023,134 | ||

| 기타금융자산 | 7,29,30 | 86,441,444 | 495,790,934 | ||

| 기타유동자산 | 8 | 77,792,296 | 141,137,089 | ||

| 당기법인세자산 | 28,261,990 | 11,055,540 | |||

| 재고자산 | 142,498,273 | - | |||

| Ⅱ. 비유동자산 | 4,877,558,857 | 4,527,978,248 | |||

| 기타금융자산 | 7,29,30 | 439,886,500 | 59,292,000 | ||

| 유형자산 | 9,16,27 | 3,915,484,745 | 4,000,099,405 | ||

| 무형자산 | 10 | 197,560,913 | 135,369,028 | ||

| 투자부동산 | 11,16 | 324,626,699 | 333,217,815 | ||

| 자 산 총 계 | 12,534,329,698 | 15,654,510,400 | |||

| 부 채 | |||||

| Ⅰ. 유동부채 | 12,800,188,624 | 1,408,479,948 | |||

| 매입채무및기타채무 | 13,29 | 304,953,174 | 280,768,925 | ||

| 단기차입금 | 14,26,27,29,30 | 4,000,000,000 | 1,039,200,000 | ||

| 전환우선주부채 | 19,27,29,30 | 8,405,536,039 | - | ||

| 기타금융부채 | 7,16,29,30 | 65,001,621 | 69,142,873 | ||

| 기타유동부채 | 8 | 24,697,790 | 19,368,150 | ||

| Ⅱ. 비유동부채 | 2,683,662,762 | 12,211,452,897 | |||

| 장기차입금 | 14,29,30 | - | 1,000,000,000 | ||

| 기타금융부채 | 7,16,29,30 | 40,660,524 | 96,850,938 | ||

| 순확정급여부채 | 15 | 1,250,944,238 | 811,032,385 | ||

| 전환우선주부채 | 19,27,29,30 | 1,392,058,000 | 10,303,569,574 | ||

| 부 채 총 계 | 15,483,851,386 | 13,619,932,845 | |||

| 자 본 | |||||

| Ⅰ. 자본금 | 1,17 | 4,468,392,500 | 4,308,765,000 | ||

| Ⅱ. 자본잉여금 | 17 | 37,983,469,346 | 33,908,484,032 | ||

| Ⅲ. 기타자본 | 18 | 2,457,278,230 | 1,426,589,668 | ||

| Ⅳ. 결손금 | 15,20 | (47,858,661,764) | (37,609,261,145) | ||

| 자 본 총 계 | (2,949,521,688) | 2,034,577,555 | |||

| 자본과부채총계 | 12,534,329,698 | 15,654,510,400 | |||

- 손익계산서(포괄손익계산서)

| 포 괄 손 익 계 산 서 | |

| 제 20(당) 기 2020년 1월 1일부터 2020년 12월 31일까지 | |

| 제 19(전) 기 2019년 1월 1일부터 2019년 12월 31일까지 | |

| 회사명 : 주식회사 엔솔바이오사이언스 | (단위 : 원) |

| 과 목 | 주 석 | 제 20(당) 기 | 제 19(전) 기 |

|---|---|---|---|

| Ⅰ. 매출액 | 21,26 | 588,452,478 | 469,902,291 |

| Ⅱ. 매출원가 | 21,23 | 164,299,793 | 296,168,270 |

| Ⅲ. 매출총이익 | 424,152,685 | 173,734,021 | |

| Ⅳ. 판매비와관리비 | 21,23 | 7,427,168,941 | 5,372,348,611 |

| Ⅴ. 영업이익(손실) | (7,003,016,256) | (5,198,614,590) | |

| Ⅵ. 영업외손익 | (3,128,191,849) | 711,947,770 | |

| 금융수익 | 22,26 | 155,850,779 | 829,479,033 |

| 금융비용 | 22,26 | (3,274,037,081) | (132,297,869) |

| 기타수익 | 22 | 25,274,969 | 14,776,963 |

| 기타비용 | 22,23 | (35,280,516) | (10,357) |

| Ⅶ. 법인세비용차감전순이익(손실) | (10,131,208,105) | (4,486,666,820) | |

| 법인세수익(비용) | 24 | (35,990,782) | (23,638,748) |

| Ⅷ. 당기순이익(손실) | (10,167,198,887) | (4,510,305,568) | |

| IX. 기타포괄손익 | (127,603,681) | (83,810,106) | |

| 후속적으로 당기손익으로 재분류되지 않는 항목 : | |||

| 순확정급여부채의 재측정요소 | 15 | (127,603,681) | (83,810,106) |

| X. 총포괄이익(손실) | (10,294,802,568) | (4,594,115,674) | |

| XI. 주당손익 | 25 | ||

| 기본주당순이익(손실) | (1,168) | (524) | |

| 희석주당순이익(손실) | (1,168) | (566) |

- 자본변동표

| 자 본 변 동 표 | |

| 제 20(당) 기 2020년 1월 1일부터 2020년 12월 31일까지 | |

| 제 19(전) 기 2019년 1월 1일부터 2019년 12월 31일까지 | |

| 회사명 : 주식회사 엔솔바이오사이언스 | (단위 : 원) |

| 과 목 | 자본금 | 자본잉여금 | 기타자본 | 결손금 | 합 계 |

|---|---|---|---|---|---|

| 2019년 01월 01일(전기초) | 4,302,723,000 | 33,846,094,240 | 758,235,046 | (33,015,145,471) | 5,891,906,815 |

| 총포괄손익 | |||||

| 당기순이익(손실) | (4,510,305,568) | (4,510,305,568) | |||

| 순확정급여부채의 재측정요소 | (83,810,106) | (83,810,106) | |||

| 총포괄손익 합계 | - | - | - | (4,594,115,674) | (4,594,115,674) |

| 자본에 직접 인식된 주주와의 거래 등 : | |||||

| 주식매수선택권 | 6,042,000 | 62,389,792 | 668,354,622 | - | 736,786,414 |

| 자본에 직접 인식된 주주와의 거래 등 합계 | 6,042,000 | 62,389,792 | 668,354,622 | - | 736,786,414 |

| 2019년 12월 31일(전기말) | 4,308,765,000 | 33,908,484,032 | 1,426,589,668 | (37,609,261,145) | 2,034,577,555 |

| 2020년 01월 01일(당기초) | 4,308,765,000 | 33,908,484,032 | 1,426,589,668 | (37,609,261,145) | 2,034,577,555 |

| 총포괄손익 | |||||

| 당기순이익(손실) | (10,167,198,887) | (10,167,198,887) | |||

| 순확정급여부채의 재측정요소 | (127,603,681) | (127,603,681) | |||

| 총포괄손익 합계 | - | - | - | (10,294,802,568) | (10,294,802,568) |

| 자본에 직접 인식된 주주와의 거래 등 : | |||||

| 주식매수선택권 | 48,902,000 | 580,314,048 | 1,030,688,562 | - | 1,659,904,610 |

| 전환우선주부채 | 110,725,500 | 3,540,732,490 | - | - | 3,651,457,990 |

| 종속회사 합병 | - | (46,061,224) | - | 45,401,949 | (659,275) |

| 자본에 직접 인식된 주주와의 거래 등 합계 | 159,627,500 | 4,074,985,314 | 1,030,688,562 | 45,401,949 | 5,310,703,325 |

| 2020년 12월 31일(당기말) | 4,468,392,500 | 37,983,469,346 | 2,457,278,230 | (47,858,661,764) | (2,949,521,688) |

- 현금흐름표

| 현 금 흐 름 표 | |

| 제 20(당) 기 2020년 1월 1일부터 2020년 12월 31일까지 | |

| 제 19(전) 기 2019년 1월 1일부터 2019년 12월 31일까지 | |

| 회사명 : 주식회사 엔솔바이오사이언스 | (단위 : 원) |

| 과 목 | 제 20(당) 기 | 제 19(전) 기 | ||

|---|---|---|---|---|

| Ⅰ. 영업활동으로 인한 현금흐름 | (5,074,346,599) | (4,195,256,313) | ||

| 1. 당기순이익(손실) | (10,167,198,887) | (4,510,305,568) | ||

| 2. 손익조정항목 | 5,173,971,288 | 656,121,290 | ||

| 퇴직급여 | 323,433,544 | 199,982,532 | ||

| 감가상각비 | 345,023,147 | 384,395,628 | ||

| 무형자산상각비 | 53,631,828 | 54,647,750 | ||

| 주식기준보상비용 | 1,249,362,530 | 686,168,614 | ||

| 대손상각비 | 13,310,000 | 6,578,000 | ||

| 유형자산처분이익 | - | (363,636) | ||

| 무형자산처분이익 | - | (1,745,885) | ||

| 이자수익 | (74,050,078) | (105,098,770) | ||

| 이자비용 | 127,260,950 | 132,297,869 | ||

| 외화환산손실 | 35,033,155 | - | ||

| 당기손익-공정가치측정금융자산평가이익 | (239,166) | (28,023,134) | ||

| 당기손익-공정가치측정금융자산처분이익 | (81,561,535) | - | ||

| 파생금융부채평가이익 | - | (696,356,426) | ||

| 전환우선주전환손실 | 606,850,286 | - | ||

| 법인세비용(수익) | 35,990,782 | 23,638,748 | ||

| 파생금융부채평가손실 | 2,538,825,129 | - | ||

| 당기손익-공정가치측정금융자산처분손실 | 1,100,716 | - | ||

| 3. 자산ㆍ부채 증감 | (50,701,888) | (325,326,015) | ||

| 매출채권의 감소(증가) | (14,850,000) | (8,829,000) | ||

| 기타채권의 감소(증가) | 68,162,168 | (51,923,570) | ||

| 기타유동자산의 감소(증가) | 63,344,793 | (27,574,462) | ||

| 당기법인세자산의 감소(증가) | (17,206,450) | (5,341,600) | ||

| 기타채무의 증가(감소) | 26,602,136 | 48,796,799 | ||

| 기타금융부채의 증가(감소) | - | 7,000,000 | ||

| 기타유동부채의 증가(감소) | 5,329,640 | (74,839,667) | ||

| 퇴직금의 지급 | (11,475,118) | (82,905,509) | ||

| 사외적립자산의 감소(증가) | (28,110,784) | (129,709,006) | ||

| 재고자산의 감소(증가) | (142,498,273) | - | ||

| 4. 이자의 수취 | 100,869,316 | 72,877,271 | ||

| 5. 이자의 지급 | (131,286,428) | (88,623,291) | ||

| Ⅱ. 투자활동으로 인한 현금흐름 | 5,336,196,685 | (6,338,968,968) | ||

| 기타금융자산의 취득 | (5,594,500) | (59,435,000) | ||

| 기타금융자산의 처분 | - | 25,000,000 | ||

| 단기금융상품의 취득 | (4,800,000,000) | (9,500,000,000) | ||

| 단기금융상품의 처분 | 7,400,000,000 | 6,500,000,000 | ||

| 당기손익-공정가치측정금융자산의 취득 | (3,872,917,089) | (5,900,000,000) | ||

| 당기손익-공정가치측정금융자산의 처분 | 6,981,401,042 | 2,900,000,000 | ||

| 유형자산의 취득 | (250,869,055) | (257,994,187) | ||

| 유형자산의 처분 | - | 363,636 | ||

| 무형자산의 취득 | (115,823,713) | (53,680,563) | ||

| 무형자산의 처분 | - | 6,777,146 | ||

| Ⅲ. 재무활동으로 인한 현금흐름 | 2,310,817,454 | 10,986,522,494 | ||

| 단기차입금의 차입 | 4,000,000,000 | 1,000,000 | ||

| 단기차입금의 상환 | (1,039,200,000) | - | ||

| 장기차입금의 상환 | (1,000,000,000) | - | ||

| 주식매수선택권의 행사 | 410,776,800 | 50,617,800 | ||

| 리스료의 지급 | (60,331,666) | (65,021,306) | ||

| 전환우선주부채의 발행 | - | 10,999,926,000 | ||

| 주식발행비용 | (427,680) | - | ||

| IV. 현금및현금성자산의 환율변동효과 | (35,033,155) | - | ||

| V. 현금및현금성자산의 증가(감소)(Ⅰ+Ⅱ+Ⅲ+Ⅳ) | 2,537,634,385 | 452,297,213 | ||

| VI. 기초의 현금및현금성자산 | 952,643,885 | 500,346,672 | ||

| VII. 기말의 현금및현금성자산 | 3,490,278,270 | 952,643,885 | ||

- 최근 2사업연도의 배당에 관한 사항

해당사항 없음.

□ 정관의 변경

가. 상법 개정에 따른 변경

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|---|---|---|

|

제1조 (상호) 당 회사는 주식회사 엔솔바이오사이언스라 부른다. 영문 표기는 Ensol Biosciences Inc.로 한다. |

제1조 (상호) 당 회사는 주식회사 엔솔바이오사이언스라 부른다. 영문 표기는 Ensol Biosciences Inc. (약호 엔솔바이오)로 한다. |

회사 약호 추가 |

|

제8조 (주권의 발행과 종류) |

제8조 (주식의 종류) |

표준정관 준용 |

|

제8조의2 (전환주식) ⑦ (생략) (신설) (신설) (신설) ⑧ 전환으로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제12조(신주의 배당기산일)의 규정을 준용한다. |

제8조의2 (전환주식) ⑦ (좌동) ⑧ 전환으로 인하여 발행하는 주식의 수는 이사회의 결의로 정한다. 다만, 이사회는 주식분할, 병합 기타 법령상 허용되는 조정사유가 발생하는 때에는 전환비율을 조정하는 것으로 할 수 있다. ⑩ 회사가 전환을 할 수 있는 사유, 전환조건, 전환으로 인하여 발행할 주식의 내용 등 기타 전환에 관한 사항은 주식발행시 이사회의 결의로 정한다. ⑪ 전환으로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제12조(신주의 동등배당)의 규정을 준용한다. |

상법 제346조에 의거 관련규정 변경 제 12조의 조정 반영 및 조문번호 변경 |

|

제9조 (주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) 이 회사는 주권 및 신주인수권증서를 발행하는 대신 전자등록기관의 전자등록계좌부에 주식 및 신주인수권증서에 표시되어야 할 권리를 전자등록한다. |

제9조 (주식등의 전자등록) 이 회사는 주권 및 신주인수권증서를 발행하는 대신 전자등록기관의 전자등록계좌부에 주식 및 신주인수권증서에 표시되어야 할 권리를 전자등록한다. 다만, 회사가 법령에 따른 등록의무를 부담하지 않는 주식등의 경우에는 그러하지 아니할 수 있다. |

전자증권법령상 사채 규정 반영 |

|

제11조 (주식매수선택권) ① 당 회사는 임직원 등에게 발행주식 총수의 100분의 15의 범위 내에서 주식매수선택권을 주주총회의 특별결의에 의하여 부여할 수 있다. 다만, (이하 생략) |

제11조 (주식매수선택권) ① 당 회사는 임직원 등에게 발행주식 총수의 100분의 10의 범위 내에서 주식매수선택권을 주주총회의 특별결의에 의하여 부여할 수 있다. 다만, (좌동) |

매수선택권 부여한도 조정 |

|

제12조 (신주의 배당기산일) 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 사업연도의 직전 사업연도 말에 발행된 것으로 본다. |

제12조 (신주의 동등배당) ① 회사가 정한 배당기준일 전에 유상증자, 무상증자 및 주식배당에 의하여 발행한 주식에 대하여는 동등배당한다. ② 제1항의 규정에도 불구하고 배당기준일을 정하는 이사회 결의일로부터 그 배당기준일까지 발행한 신주에 대하여는 배당을 하지 아니한다. |

배당기산일에 관한 상법 제350조 제3항 삭제 규정 반영 |

|

제14조 (명의개서대리인) ④ 제3항의 사무취급에 관한 절차는 명의개서대리인의 증권의 명의개서대행 등에 관한 규정에 따른다. |

제14조 (명의개서대리인) ④ 제3항의 사무취급에 관한 절차는 명의개서대리인이 정한 관련 업무규정에 따른다. |

전자등록제도 관련규정 반영 |

|

제15조 (전자주주명부) 이 회사는 전자문서로 주주명부를 작성한다. (신설) |

제15조(주주명부 작성·비치) ① 회사는 전자문서로 주주명부를 작성한다. ② 회사는 전자등록기관으로부터 소유자 명세를 통지받은 경우 통지받은 사항과 통지 연월일을 기재하여 주주명부를 작성·비치하여야 한다. ③ 회사는 5% 이상 지분을 보유한 주주(특수관계인 등을 포함한다)의 현황에 변경이 있는등 필요한 경우에 전자등록기관에 소유자명세의 작성을 요청할 수 있다. |

전자증권법 제37조 제6항, 동법 시행령 제31조 제4항 제3호의 내용반영 |

|

제16조 (주주명부의 폐쇄 및 기준일) ① 회사는 매년 1월 1일부터 1월 7일까지 권리에 관한 주주명부의 기재변경을 정지한다. ② (생략) ③ 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 3월을 경과하지 아니하는 일정한 기간을 정하여 권리에 관한 주주명부의 기재변경을 정지하거나, 이사회의 결의로 3월내로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있다. 이 경우 이사회가 필요하다고 인정하는 때에는 주주명부의 기재변경 정지와 기준일의 지정을 함께 할 수 있다. 이 경우 회사는 주주명부 폐쇄기간 또는 기준일의 2주간전에 이를 공고하여야 한다. |

제16조(기준일) ①(삭제) ① (좌동) ② 회사는 임시주주총회의 소집 기타 필요한 경우, 이사회의 결의로 3월내로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있다. 이 경우 회사는 이사회의 결의로 정한 날의 2주간 전에 이를 공고하여야 한다. |

전자등록제도 도입에 따른 관련 규정 삭제 (조문번호 변경) |

|

제17조의 2 (전환사채의 발행) ④ 전환으로 인하여 발행하는 신주에 대한 이익의 배당과 전환사채에 대한 이자의 지급에 대하여는 제12조의 규정을 준용한다. |

제17조의 2 (전환사채의 발행) ④ 주식으로 전환된 경우 회사는 전환 전에 지급시기가 도래한 이자에 대하여만 이자를 지급한다. |

전환사채의 발행규정 반영 |

|

제18조 (사채 및 신주인수권증권 에 표시되어야 할 권리의 전자등록) 이 회사는 사채권 및 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록계좌부에 사채 및 신주인수권증권에 표시되어야 할 권리를 전자등록한다. |

제18조 (사채 및 신주인수권증권 에 표시되어야 할 권리의 전자등록) 이 회사는 사채권 및 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록계좌부에 사채권 및 신주인수권증권에 표시되어야 할 권리를 전자등록한다. 다만, 사채의 경우 법령에 따라 전자등록이 의무화된 상장사채등을 제외하고는 전자등록을 하지 않을 수 있다. |

전자증권법령상 상장사채 규정반영 |

|

제22조 (소집통지 및 공고) ① (생략) ② (생략) ③ (생략) ④ (생략) |

제22조 (소집통지 및 공고) ① (좌동) ② (조항 추가) 회사는 제1항의 소집통지서에 주주가 서면에 의한 의결권을 행사하는데 필요한 서면과 참고자료를 첨부하여야 한다. ③ (② 좌동) ④ (③ 좌동) ⑤ (④ 좌동) |

표준정관 준용 반영 (조문번호 변경) |

|

제24조 (의장) ② 대표이사가 유고시에는 주주총회에서 따로 정한 자가 있으면 그 자가 의장이 된다. 다만, 주주총회에서 따로 정한 자가 없을 경우에는 제35조(이사의 직무) 2항의 규정을 준용한다. |

제24조 (의장) ② 대표이사가 유고시에는 주주총회에서 따로 정한 자가 있으면 그 자가 의장이 된다. 다만, 주주총회에서 따로 정한 자가 없을 경우에는 제35조(이사의 직무)의 규정을 준용한다. |

본 정관 제 35조 2항이 존재하지 않음에 따라 문구 수정 |

|

제30조 (주주총회의 결의방법) 주주총회의 결의는 법령에 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1이상의 수로 하여야 한다. |

제30조 (주주총회의 결의방법) 주주총회의 결의는 법령과 정관에 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1이상의 수로 하여야 한다. |

표준정관 준용 |

|

제31조 (총회 의사록) |

제31조 (주주총회의 의사록) |

표준정관 준용 |

|

제32조 (이사의 수) ① 이 회사의 이사는 3명 이상으로 하고, 사외이사는 이사총수의 4분의 1 이상으로 한다. ② 사외이사의 사임·사망 등의 사유로 인하여 사외이사의 수가 제1항에서 정한 이사회의 구성요건에 미달하게 되면 그 사유가 발생한 후 처음으로 소집되는 주주총회에서 그 요건에 합치되도록 사외이사를 선임하여야 한다. |

제32조 (이사의 수) ① 이 회사의 이사는 3명 이상 10인 이내로 한다. ② (삭제) |

상법 제 542조의 8의 제 3항 규정반영 |

|

제34조 (이사의 임기) ① 대표이사는 회사를 대표하고 업무를 총괄한다. ② 부사장, 전무, 상무 등은 대표이사를 보좌하고 이사회에서 정하는 바에 따라 이 회사의 업무를 분장 집행하며 대표이사의 유고시에는 이사회에서 정한 순서에 따라 그 직무를 대행한다. |

제34조 (이사의 임기) ① 이사의 임기는 3년으로 한다. 그러나 그 임기가 최종의 결산기 종료후 당해 결산기에 관한 정기주주총회 전에 만료될 경우에는 그 총회의 종결시까지 그 임기를 연장한다. ② 보궐선임된 이사의 임기는 전임자의 잔여기간으로 한다. |

표준정관 준용 |

|

제38조 (이사회의 구성과 소집) ① 이사회는 이사로 구성하며 이 회사 업무의 중요사항을 결의한다. ② (생략) ③ (생략) ④ (생략) |

제38조 (이사회의 구성과 소집) ① 이사회는 이사로 구성한다. ② (좌동) ③ 제2항의 규정에 의하여 소집권자로 지정되지 않은 다른 이사는 소집권자인 이사에게 이사회 소집을 요구할 수 있다. 소집권자인 이사가 정당한 이유 없이 이사회 소집을 거절하는 경우에는 다른 이사가 이사회를 소집할 수 있다.(조항추가) ④ (③ 좌동) ⑤ (④ 좌동) |

표준정관 준용 (조문번호 변경) |

|

제39조 (이사회의 결의방법) ① 이사회의 결의는 이사 과반수의 출석과 출석이사의 과반수로 한다. 다만 상법 제397조의2(회사기회유용금지) 및 제398조(이사 등과 회사 간의 거래)에 해당하는 사안에 대한 이사회 결의는 이사 3분의 2 이상의 수로 한다. |

제39조 (이사회의 결의방법) ① 이사회의 결의는 법령과 정관에 다른 정함이 있는 경우를 제외하고는 이사 과반수의 출석과 출석이사의 과반수로 한다. |

표준정관 준용 및 법령 반영 |

|

제44조 (감사의 선임) ① 감사는 주주총회에서 선임한다. ② 감사의 선임을 위한 의안은 이사의 선임을 위한 의안과는 별도로 상정하여 의결하여야 한다. ③ 감사의 선임은 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의1 이상의 수로 하여야 한다. 그러나 의결권 있는 발행주식총수의 100분의3을 초과하는 수의 주식을 가진 주주는 그 초과하는 주식에 관하여 감사의 선임에는 의결권을 행사하지 못한다. 다만, 소유주식수의 산정에 있어 최대주주와 그 특수관계인, 최대주주 또는 그 특수관계인의 계산으로 주식을 보유하는 자, 최대주주 또는 그 특수관계인에게 의결권을 위임한 자가 소유하는 의결권 있는 주식의 수는 합산한다. (신설) (신설) |

제44조 (감사의 선임·해임) ① 감사는 주주총회에서 선임·해임한다. ② 감사의 선임 또는 해임을 위한 의안은 이사의 선임 또는 해임을 위한 의안과는 별도로 상정하여 의결하여야 한다. ③ 감사의 선임은 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의1 이상의 수로 하여야 한다. 다만, 상법 제368조의4제1항에 따라 전자적 방법으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사의 선임을 결의할 수 있다. ④ 감사의 해임은 출석한 주주의 의결권의 3분의 2 이상의 수로 하되, 발행주식총수의 3분의 1 이상의 수로 하여야 한다. ⑤ 제3항, 제4항의 감사의 선임 또는 해임에는 의결권 있는 발행주식총수의 100분의3을 초과하는 수의 주식을 가진 주주는 그 초과하는 주식에 관하여 의결권을 행사하지 못한다. 다만, 소유주식수의 산정에 있어 최대주주와 그 특수관계인, 최대주주 또는 그 특수관계인의 계산으로 주식을 보유하는 자, 최대주주 또는 그 특수관계인에게 의결권을 위임한 자가 소유하는 의결권 있는 주식의 수는 합산한다. |

표준정관 준용 및 개정 상법 반영 |

|

제46조 (감사의 직무 등) (신설) |

제46조 (감사의 직무 등) ⑧ 감사에 대해서는 제36조 제3항의 규정을 준용한다. |

표준정관 준용 |

|

제50조 (재무제표와 영업보고서의 작성비치 등) ① 이 회사의 대표이사는 정기주주총회 회일의 6주간전에 다음의 서류와 그 부속명세서 및 영업보고서를 작성하여 감사의 감사를 받아야 하며, 다음 각호의 서류와 영업보고서를 정기총회에 제출하여야 한다. 1. 대차대조표 2. 손익계산서 3. 그 밖에 회사의 재무상태와 경영성과를 표시하는 것으로서 상법시행령에서 정하는 서류 ② 이 회사가 상법시행령에서 정하는 연결재무제표 작성대상회사에 해당하는 경우에는 제1항의 각 서류에 연결재무제표를 포함한다. ③ (생략) ④ (생략) (신설) ⑤ (생략) |

제50조 (재무제표와 등의작성등) ① 대표이사(사장)는 상법 제447조 및 제447조의2의 각 서류를 작성하여 이사회의 승인을 얻어야 한다. ② 대표이사(사장)는 정기주주총회 회일 또는 사업보고서 제출기한의 6주간 전에 제1항의 서류를 감사에게 제출하여야 한다. ③ (좌동) ④ (좌동) ⑤ 대표이사(사장)는 상법 제447조의 서류를 정기주주총회에 제출하여 승인을 얻어야 하며, 제447조의2의 서류를 정기주주총회에 제출하여 그 내용을 보고하여야 한다. (조항내용 추가) ⑥ (⑤ 좌동) |

표준정관 준용 (조문번호 변경) |

|

제54조 (중간배당) 6. (생략) ④ 사업연도 개시일 이후 분기배당 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전환사채의 전환청구, 신주인수권부사채의 신주인수권 행사에 의한 경우를 포함한다)에는 분기배당에 관해서는 당해신주는 직전사업연도 말에 발행된 것으로 본다. 다만, 분기배당 기준일후에 발행된 신주에 대하여는 최근 분기배당 기준일 직후에 발행된 것으로 본다. |

제54조 (분기배당) 6. (좌동) ④ 제1항의 분기배당은 분기배당 기준일 전에 발행한 주식에 대하여 동등배당한다. |

분기배당에 관한 내용으로, 조항 제목 수정 및 제12조를 조정에 따른 규정 삭제 |

|

이 정관은 제18기 정기 주주총회에서 승인한 날(또는 정기주주총회에서 승인한 2019년 3월 29일)부터 시행한다. 다만, 제9조, 제14조, 제15조, 제18조 및 제19조 개정내용은 「주식.사채 등의 전자등록에 관한 법률 시행령」이 시행되어 적용되는 시점에 시행한다. 본 정관에 규정되어 있지 않은 사항에 대하여는 이사회 또는 주주총회의 결의 및 또는 기타 법령에 따른다. |

이 정관은 제20기 정기 주주총회에서 승인한 날(또는 정기주주총회에서 승인한 2021년 3월 29일)부터 시행한다. 본 정관에 규정되어 있지 않은 사항에 대하여는 이사회 또는 주주총회의 결의 및 또는 기타 법령에 따른다. |

부칙 시행시기 규정 |

|

(신설) |

부칙 서기 2021년 3월 29일 개정 |

시행시기 규정 |

나. 그 외의 정관변경에 관한 건

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|---|---|---|

| - | - | - |

※ 기타 참고사항

해당사항 없음.

□ 이사의 선임

가. 후보자의 성명ㆍ생년월일ㆍ추천인ㆍ최대주주와의 관계ㆍ사외이사후보자 등 여부

| 후보자성명 | 생년월일 | 사외이사 후보자여부 |

감사위원회 위원인 이사 분리선출 여부 |

최대주주와의 관계 | 추천인 |

|---|---|---|---|---|---|

| 이 병철 | 1964.02.11 | 해당사항 없음 | 해당사항 없음 | 해당사항 없음 | 이사회 |

| 총 ( 1 ) 명 | |||||

나. 후보자의 주된직업ㆍ세부경력ㆍ해당법인과의 최근3년간 거래내역

| 후보자성명 | 주된직업 | 세부경력 | 해당법인과의 최근3년간 거래내역 |

|

|---|---|---|---|---|

| 기간 | 내용 | |||

| 이 병철 | 유한양행 재무담당 이사 | 1992.02 ~ 현재 | 현 유한양행 재무담당 이사 | 해당사항 없음 |

다. 후보자의 체납사실 여부ㆍ부실기업 경영진 여부ㆍ법령상 결격 사유 유무

| 후보자성명 | 체납사실 여부 | 부실기업 경영진 여부 | 법령상 결격 사유 유무 |

|---|---|---|---|

| 이 병철 | 해당사항 없음 | 해당사항 없음 | 해당사항 없음 |

라. 후보자의 직무수행계획(사외이사 선임의 경우에 한함)

| 해당사항 없음 |

마. 후보자에 대한 이사회의 추천 사유

| 해당 후보자는 폭넓은 경험과 노하우, 전문성을 겸비하였으며, 회사 및 경영환경에 대한 이해도가 높아 이사로서 적임자로 평가되어 이사회에서 추천함. |

확인서

|

|

이사 후보자의 사실확인서 |

※ 기타 참고사항

해당사항 없음.

□ 감사의 선임

<감사후보자가 예정되어 있는 경우>

가. 후보자의 성명ㆍ생년월일ㆍ추천인ㆍ최대주주와의 관계

| 후보자성명 | 생년월일 | 최대주주와의 관계 | 추천인 |

|---|---|---|---|

| 정 재원 | 1959.07.18 | 해당사항 없음 | 이사회 |

| 총 ( 1 ) 명 | |||

나. 후보자의 주된직업ㆍ세부경력ㆍ해당법인과의 최근3년간 거래내역

| 후보자성명 | 주된직업 | 세부경력 | 해당법인과의 최근3년간 거래내역 |

|

|---|---|---|---|---|

| 기간 | 내용 | |||

| 정 재원 | 기업은행 대덕공단 지점장 | 1985.1 ~ 2014.07 |

전 기업은행 대덕공단 지점장 | 해당사항 없음 |

다. 후보자의 체납사실 여부ㆍ부실기업 경영진 여부ㆍ법령상 결격 사유 유무

| 후보자성명 | 체납사실 여부 | 부실기업 경영진 여부 | 법령상 결격 사유 유무 |

|---|---|---|---|

| 정 재원 | 해당사항 없음 | 해당사항 없음 | 해당사항 없음 |

라. 후보자에 대한 이사회의 추천 사유

| - 해당 후보자는 회계와 세무에 관한 탁월한 전문지식과 능력을 갖추고 있으며, 회사 의사결정과정에서 전문적 지식을 바탕으로한 객관적이고 엄정한 감사수행능력을 기대하여 이사회에서 추천함. |

확인서

|

|

감사 후보자의 사실확인서 |

※ 기타 참고사항

해당사항 없음.

□ 이사의 보수한도 승인

가. 이사의 수ㆍ보수총액 내지 최고 한도액

당 기(제20기, 2020년)

(단위: 백만원)

| 이사의 수 (사외이사수) | 9 ( 2 ) |

| 보수총액 또는 최고한도액 | 1,500 |

전 기(제19기, 2019년)

(단위: 백만원)

| 이사의 수 (사외이사수) | 9 ( 2 ) |

| 실제 지급된 보수총액 | 802 |

| 최고한도액 | 1,000 |

※ 기타 참고사항

해당사항 없음.

□ 감사의 보수한도 승인

가. 감사의 수ㆍ보수총액 내지 최고 한도액

당 기(제20기, 2020년)

(단위: 백만원)

| 감사의 수 | 1 |

| 보수총액 또는 최고한도액 | 100 |

전 기(제19기, 2019년)

(단위: 백만원)

| 감사의 수 | 1 |

| 실제 지급된 보수총액 | 12 |

| 최고한도액 | 100 |

※ 기타 참고사항

해당사항 없음.

□ 주식매수선택권의 부여

가. 주식매수선택권을 부여하여야 할 필요성의 요지

R&D 역량 강화 및 경영관리 강화를 위하여 영입한 신규 직원 및 자문위원을 대상으로 주식매수선택권 부여를 결정함.

나. 주식매수선택권을 부여받을 자의 성명

| 성명 | 직위 | 직책 | 교부할 주식 | |

|---|---|---|---|---|

| 주식의종류 | 주식수 | |||

|

박선규 |

부장 |

임상시험 담당 |

보통주 |

7,000 |

|

조태민 |

과장 |

항암치료제 담당 |

4,000 |

|

|

김지애 |

과장 |

제1형 당뇨병 담당 |

4,000 |

|

|

이세용 |

대리 |

경영지원본부 총무팀 |

3,000 |

|

|

윤혜빈 |

사원 |

경영지원본부 인사팀 |

2,500 |

|

|

김진구 |

외부자문위원 |

명지병원장 |

10,000 |

|

|

정민규 |

외부자문위원 |

연세암병원 |

10,000 |

|

|

도선희 |

외부자문위원 |

건국대 수의과대학 교수 |

10,000 |

|

| 총( 8 )명 | - | - | 총( 50,500 )주 | |

다. 주식매수선택권의 부여방법, 그 행사에 따라 교부할 주식의 종류 및 수, 그 행사가격, 행사기간 및 기타 조건의 개요

| 구 분 | 내 용 | 비 고 |

|---|---|---|

| 부여방법 | 제20기 정기주주총회에서 부여 및 승인 | - |

| 교부할 주식의 종류 및 수 | 보통주 50,500주 | - |

| 행사가격 및 행사기간 | 1. 행사가격 주식매수선택권 행사가격은 자본시장과 금융투자업에 관한 법률 시행령 제176조의7 제3항의 규정에 따라 향후 개최될 주식매수선택권 부여 주주총회 결의일 전일 종가 기준 2개월, 1개월, 1주일의 거래량 가중산술평균한 가격과 발행주식의 권면가액 중 높은 가격 이상을 준용하여 평가한 시가 이상으로 하여 결정할 예정입니다.. 2. 행사기간 2023.03.29 ~ 2030.03.28 (예정) |

- |

| 기타 조건의 개요 | - | - |

라. 최근일 현재 잔여주식매수선택권의 내역 및 최근년도 주식매수선택권의 부여, 행사 및 실효내역의 요약

- 최근일 현재 잔여주식매수선택권의 내역

| 총발행 주식수 |

부여가능 주식의 범위 |

부여가능 주식의 종류 |

부여가능 주식수 |

잔여 주식수 |

|---|---|---|---|---|

| 568,032 | 발행주식 총수의 100분의 15의 범위 내 | 보통주식, 종류주식 | 1,549,247 | 981,215 |

- 최근 2사업연도와 해당사업연도의 주식매수선택권의 부여, 행사 및 실효내역

| 사업년도 | 부여일 | 부여인원 | 주식의 종류 |

부여 주식수 |

행사 주식수 |

실효 주식수 |

잔여 주식수 |

|---|---|---|---|---|---|---|---|

| 2020년 | 2015.08.13 | 28 | 보통주 | 253,400 | 163,424 | 89,976 | - (행사기간 만료) |