|

|

대표이사 등의 확인 서명 |

사 업 보 고 서

(제 15 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021년 03월 12일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 제이씨케미칼(주) |

| 대 표 이 사 : | 윤 사 호 |

| 본 점 소 재 지 : | 울산광역시 울주군 온산읍 화산1길 70 |

| (전 화) (052) 707-7700 | |

| (홈페이지) http://www.jcchemical.co.kr | |

| 작 성 책 임 자 : | (직 책) 상무 (성 명) 안정모 |

| (전 화) (02)6321-1333 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 서명 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| Linked Holdings PTE. Ltd. |

2011년 5월 16일 |

8 ROBINSON ROAD #07-00 ASO BUILDING SINGAPORE |

Palm Plantation Investment |

102,331 | 의결권의 과반수 소유 (회계기준서 1110호) |

해당 |

| PT Niagamas Gemilang |

2007년 3월 8일 |

DUSUN SENTUK RT.005, SUNGAI PAYANG LOA KULU, KAB. KUTAI KARTANEGARA KALIMANTAN TIMUR 75571 INDONESIA |

오일팜 농장 운영 및 팜 오일 생산 |

101,404 | 종속기업을 통하여 간접으로 의결권의 과반수 소유(회계기준서 1110호) | 해당 |

| PT Sukses Bina Alam |

2012년 6월 18일 |

DSN. SENTUK RT.005, SUNGAI PAYANG LOA KULU, KAB. KUTAI KARTANEGARA KALIMANTAN TIMUR 75571 INDONESIA |

오일팜 농장 운영 및 팜 오일 생산 |

5,169 | 종속기업을 통하여 간접으로 의결권의 과반수 소유(회계기준서 1110호) | 미해당 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 제이씨케미칼 주식회사라고 표기합니다. 약칭으로는 제이씨케미칼(주), 영문으로는 JC Chemical Co., Ltd.로 표기합니다.

3. 설립일자 및 존속기간

당사는 2006년 3월 24일 차량용 경유의 대체연료이며 친환경 신재생에너지인 바이오디젤 등의 제조 및 판매를 목적으로 설립되었으며, 2011년 8월 8일 한국거래소 코스닥시장에 상장되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

(1) 주소 : 울산광역시 울주군 온산읍 화산1길 70

(2) 전화번호 : 052-707-7700

(3) 홈페이지 주소 : http://www.jcchemical.co.kr

5. 회사사업 영위의 근거가 되는 법률

당사는 석유 및 석유대체연료 사업법 제32조와 동법 시행규칙 제37조에 의하여 석유대체연료 제조ㆍ수출입업을 영위하고 있습니다.

6. 중소기업 해당 여부

당사는 중소기업기본법 제 2조에 의한 중소기업에 해당되지 않습니다.

7. 주요사업의 내용 및 향후 추진하려는 신규사업

당사는 친환경 신재생 에너지인 바이오디젤(BD100), 바이오중유를 제조 판매하는 기업이며, 정유사와 발전사 등에 제품을 공급하고 있습니다. 당사의 연결대상 종속회사는 당사가 지분 80%를 소유하고 있는 Linked Holdings PTE. Ltd.(인도네시아 오일팜 농장 투자를 주사업으로 하는 법인)와 Linked Holdings PTE. Ltd.가 95%의 지분을 소유하고 있는 인도네시아 소재 오일팜 플랜테이션 운영 및 팜 오일 생산 사업법인인 PT Niagamas Gemilang 및 PT Sukses Bina Alam입니다. 기업과 사업의 내용에 대한 자세한 사항은 『Ⅱ.사업의 내용』을 참조하시기 바랍니다.

[정관에 기재된 목적사업]

| 목 적 사 업 | 비고 |

|

1. 정밀화학 및 유기합성 화학제품의 연구개발, 기술용역 및 생산, 판매 유통 수출입업 2. 의약품, 의약부 외품, 위생용품, 화공약품의 연구개발 및 생산, 판매, 유통 수출입업 3. 바이오 연료 및 식물성 동물성 유지원료 미세조류 혼합물 제조, 보관, 유통, 수출입 및 판매업 4. 바이오 연료 및 식물성 동물성 미세조류 유지 생산공정 설계, 엔지니어링 설비제작 및 설치업 5. 팜오일, 대두유, 미세조류 및 기타 식물성유지작물 재배, 저장, 가공, 연구개발 용역,수출입, 유통 및 도소매 판매업 6. 천연음료식품, 식품 첨가물 및 그 관련제품의 제조, 가공 및 판매, 수출입업 7. 건강보조식품, 화장품, 사료 첨가물 및 그 관련제품의 제조 및 도소매 수출입업 8. 부동산 매매, 개발, 분양, 임대업 및 공장, 부대시설 건설, 건축, 토목공사업 9. 폐식용유 및 기타 폐유지 재활용 처리 및 수출입업 10. 폐기물 재생, 처리, 이용 및 수출입업 11. 화물운송 및 보관, 창고업 12. 전 각호와 관련된 연구개발 및 기술용역 서비스업 13. 전 각호와 관련된 전자상거래 및 인터넷을 통한 서비스업 14. 사업경영, 관리자문 투자컨설팅 서비스업 15. 고압가스의 제조, 저장, 수송, 충전 및 판매업 |

|

8. 공시서류 작성 기준일 현재 계열회사의 총수, 주요 계열회사의 명칭 및 상장 여부

| 상장여부 | 회사명 | 주업종 | 비고 |

|---|---|---|---|

| 비상장 | 서울석유(주) | 유류 도소매 | 국내법인 |

| 흥진유업(주) | 유류 도소매 | ||

| 삼미상사(주) | 유류 도소매 | ||

| (주)에이치에이앤 | 서비스업 | ||

| (주)태멘 | 주택건설업, 건물종합관리업 | ||

| 에스오티(주) | 운수업 | ||

| Linked Holdings PTE. Ltd. | Palm Plantation Investment | 해외현지법인 | |

| PT Niagamas Gemilang | 팜 농장 운영 및 팜 오일 생산 | ||

| PT Sukses Bina Alam | 팜 농장 운영 및 팜 오일 생산 |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 주권상장 | 2011년 08월 08일 | 해당사항없음 | - |

2. 회사의 연혁

공시대상기간(최근5사업연도) 중 회사의 주된 변동사항은 다음과 같습니다.

| 연월 | 주요 내용 |

|---|---|

|

2016년 10월 |

바이오중유 제조능력 변경(154,000㎘ → 252,000㎘) |

| 2017년 10월 | 울산항만공사와 신항만부지 사업추진 계약 |

| 2017년 11월 | 전환사채발행(100억) |

| 2018년 04월 | 울산시/울산항만공사 울산신항공장 투자양해각서 체결 |

| 2018년 11월 | 울산신항공장 공사 착공 |

| 2019년 05월 | 바이오디젤 제조능력 변경(120,000㎘ → 165,000㎘) |

| 2019년 12월 | 울산신항공장 준공 |

| 2020년 01월 | 바이오중유 제조능력 변경(252,000㎘ → 619,000㎘) |

가. 회사의 본점소재지 및 그 변경

당사의 본점은 울산광역시 울주군 온산읍 화산1길 70번지에 위치하고 있으며, 공시대상기간 중 본점 소재지 변경사항이 없습니다.

나. 경영진의 중요한 변동

공시대상기간 중 경영진의 중요한 변동은 다음과 같습니다.

| 연 월 | 경영진의 변동 내용 | 비 고 |

|---|---|---|

| 2015년 03월 | 대표이사 윤사호 사내이사 김수남 / 이종응 사외이사 이금복 |

이화성 사내이사 사임 변희찬 사외이사 사임 이종응 사내이사 선임 이금복 사외이사 선임 |

| 2016년 03월 | 대표이사 윤사호 사내이사 김수남 / 이종응 사외이사 이금복 / 문봉국 |

문봉국 사외이사 선임 |

| 2017년 03월 | 대표이사 윤사호 사내이사 김수남 / 이종응 사외이사 이금복 / 문봉국 |

윤사호 대표이사 재선임 윤사호 사내이사 재선임 |

| 2018년 03월 | 대표이사 윤사호 사내이사 김수남 / 이종응 사외이사 문봉국 / 조성대 / 이호규 |

이금복 사외이사 사임 조성대 사외이사 선임 이호규 사외이사 선임 |

| 2019년 03월 | 대표이사 윤사호 사내이사 김수남 / 이종응 사외이사 문봉국 / 조성대 / 이호규 |

문봉국 사외이사 재선임 |

| 2020년 03월 | 대표이사 윤사호 사내이사 김수남 / 이종응 사외이사 문봉국 / 조성대 / 이호규 |

윤사호 대표이사 재선임 윤사호 사내이사 재선임 |

다. 최대주주의 변동

보고서 작성 기준일 현재 당사의 최대주주는 서울석유(주)이며, 공시대상기간 중 당사의 최대주주 변동은 없습니다.

라. 회사의 업종 및 주된 사업의 변화

제7기 정기주주총회(2013.03.29)에서 미세조류 관련사업 및 "폐식용유 및 기타 폐유지 재활용 처리 및 수출입업", "폐기물 재생, 처리, 이용 및 수출입업", " 화물운송 및 보관, 창고업"을 사업목적에 추가하였습니다. 제11기 정기주주총회(2017.03.23)에서 "부산물(대체탄소원 등)의 생산, 저장, 연구개발 용역, 가공 및 판매, 수출입업"을 사업목적에 추가하였습니다. 제14기 정기주주총회(2020.03.26)에서 "바이오 연료, 석유류 제품의 선박급유사업, 그와 관련된 보관, 유통, 수출입, 판매업","미세먼지, 분진의 저감사업, 에너지 저감 장치사업, 공간탈취 사업과 그와 관련된 엔지니어링, 설계, 설비 제작 및 설치업"을 사업목적에 추가하였습니다.

마. 종속회사의 연혁

종속회사의 연혁은 아래와 같습니다.

| 회사의 법적, 상업적 명칭 |

주요사업의 내용 | 회사의 연혁 |

|---|---|---|

| Linked Holdings PTE. Ltd. | Palm Plantation Investment |

2011년 5월 16일 설립 2011년 5월 19일 PT Niagamas Gemilang 인수 2012년 10월 19일 제이씨케미칼이 지분80% 인수 |

| PT Niagamas Gemilang |

팜 농장 운영 및 팜 오일 생산 |

2007년 3월 8일 설립 2007년 6월 15일 농장구역허가 (IL) 취득 2007년 6월 7일 농장사업허가 (IUP) 취득 2012년 1월 오일팜 식재 개시 2012년 3월 농장구역허가 (IL) 갱신 2013년 8월 농장구역허가 (IL) 추가 취득 2016년 10월 농장구역허가 (IL) 추가 취득 2016년 11월 CPO MILL 준공 2018년 5월 농장사업허가(IUP) 추가 취득 2020년 4월 2,551ha 경작권(HGU) 취득 |

| PT Sukses Bina Alam |

팜 농장 운영 및 팜 오일 생산 |

2012년 6월 18일 설립 2013년 9월 19일 농장구역허가(IL) 취득 |

3. 자본금 변동사항

증자(감자)현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2011년 01월 15일 | 주식분할 | 보통주 | - | 500 | - | 주1) |

| 2011년 08월 02일 | 유상증자(일반공모) | 보통주 | 2,340,000 | 500 | 7,200 | 21%, 주2) |

| 2015년 12월 21일 | 유상증자(주주배정) | 보통주 | 6,003,000 | 500 | 2,155 | 45%, 주3) |

| 2018년 12월 31일 | 전환권행사 | 보통주 | 110,473 | 500 | 3,419 | 주4) |

| 2019년 02월 28일 | 전환권행사 | 보통주 | 217,105 | 500 | 3,419 | 주5) |

| 2019년 03월 31일 | 전환권행사 | 보통주 | 1,213,801 | 500 | 3,419 | 주6) |

| 2019년 05월 31일 | 전환권행사 | 보통주 | 467,970 | 500 | 3,419 | 주7) |

| 2019년 08월 31일 | 전환권행사 | 보통주 | 99,444 | 500 | 3,419 | 주8) |

| 2019년 09월 30일 | 전환권행사 | 보통주 | 348,050 | 500 | 3,419 | 주9) |

| 2019년 10월 31일 | 전환권행사 | 보통주 | 409,475 | 500 | 3,419 | 주10) |

| 2020년 05월 31일 | 전환권행사 | 보통주 | 58,496 | 500 | 3,419 | 주 11) |

주1) 2011년 1월 15일 액면분할에 따라 주식의 액면금액을 5,000원에서 500원으로 변경 하였습니다.(주식수 1,100,000주 => 11,000,000주)

주2) 당사는 2011년 8월 2일 2,340,000주의 신주를 발행하여 2011년 08월 08일 코 스닥시장에 상장하였습니다

주3) 당사는 2015년 12월 21일 6,003,000주의 신주를 발행하였습니다.

주4) 당사는 2018년 12월 19일 90,000주, 2018년 12월 24일 20,473주 전환권 행사 하였습니다.

주5) 당사는 2019년 2월 8일 146,240주, 2019년 2월 11일 3,872주, 2019년 2월 18일 66,993주 전환권 행사 하였습니다.

주6) 당사는 2019년 3월 7일 190,110주, 2019년 3월 25일 1,213,801주 전환권 행사 하였습니다.

주7) 2019년 5월 30일 175,488주, 2019년 5월 31일 292,482주 전환권 행사 하였습니다.

주8) 2019년 8월 30일 99,444주 전환권 행사 하였습니다.

주9) 2019년 9월 3일 260,306주, 2019년 9월 23일 87,744주 전환권 행사 하였습니다.

주10) 2019년 10월 30일 233,986주, 2019년 10월 31일 175,489주 전환권 행사 하였습니다.

주11) 2020년 5월 27일 58,496주 전환권 행사 하였습니다.

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 종류주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 30,000,000 | - | 30,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 22,267,814 | - | 22,267,814 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 22,267,814 | - | 22,267,814 | - | |

| Ⅴ. 자기주식수 | 305,361 | - | 305,361 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 21,962,453 | - | 21,962,453 | - | |

자기주식 취득 및 처분 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 종류주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 종류주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 305,361 | - | - | - | 305,361 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 305,361 | - | - | - | 305,361 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 305,361 | - | - | - | 305,361 | - | ||

| 종류주 | - | - | - | - | - | - | |||

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 22,267,814 | - |

| 종류주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 305,361 | - |

| 종류주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 종류주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 종류주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 종류주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 21,962,453 | - |

| 종류주 | - | - |

6. 배당에 관한 사항 등

주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제15기 | 제14기 | 제13기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | 7,385 | 11,684 | 2,316 | |

| (별도)당기순이익(백만원) | 9,536 | 5,871 | 9,509 | |

| (연결)주당순이익(원) | 357 | 548 | 224 | |

| 현금배당금총액(백만원) | 1,977 | 1,314 | 1,149 | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | 보통주 | 1.4 | 1.0 | 1.5 |

| 종류주 | - | - | - | |

| 주식배당수익률(%) | 보통주 | - | - | - |

| 종류주 | - | - | - | |

| 주당 현금배당금(원) | 보통주 | 90 | 60 | 60 |

| 종류주 | - | - | - | |

| 주당 주식배당(주) | 보통주 | - | - | - |

| 종류주 | - | - | - | |

주) 보고서 작성 기준일에 대한 배당금을 기재하였으며, 지급은 익년에 합니다.

* 상기 표의 당기 현금(주식)배당금은 정기주주총회 승인 전 금액으로 향후 정기주주총회에서 부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정.

과거 배당 이력

| (단위: 회, %) |

| 연속 배당횟수 | 평균 배당수익률 | ||

|---|---|---|---|

| 분기(중간)배당 | 결산배당 | 최근 3년간 | 최근 5년간 |

| - | 6 | 1.32 | 1.44 |

7. 정관에 관한 사항

본 사업보고서에 첨부된 정관의 최근 개정일은 2020년 3월 26일이며, 하기 표의 제 15기 정기주주총회(2021년 03월 22일) '정관변경'내용은 제 15기 정기주주총회 안건에 포함되어 있습니다.

| 정관변경 예정일 | 해당주총명 | 정관변경 내용 (案) | 변경이유 |

| 2021년 03월 22일 | 제 15기 정기주주총회 | 제20조 소집권자, 제23조 의장, 제34조 이사의직무, 제37조 이사회의 구성과 소집, 제47조 재무제표 등의 작성 등 (명칭변경) : 대표이사(사장) → 대표이사 | 각자 대표이사 조직운영에 따른 문구 변경 |

| 2021년 03월 22일 | 제 15기 정기주주총회 |

제31조 이사의 수(내용변경) : 이사 3인이상 6명이하 → 이사 3인이상 7명이하 |

이사회 경영활동 강화 및 감사위원회 독립성 강화를 위해 기타비상무이사 1명 증원 |

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 26일 | 제 14기 정기주주총회 | 목적사업추가 17. 바이오 연료, 석유류 제품의 선박급유사업, 그와 관련된 보관, 유통, 수출입, 판매업 18. 미세먼지, 분진의 저감사업, 에너지 저감 장치사업, 공간탈취 사업과 그와 관련된 엔지니어링, 설계, 설비 제작 및 설치업 |

사업범위확대 |

| 2020년 03월 26일 | 제 14기 정기주주총회 | 주권의 발행과 종류 변경 | 상법상 전자증권제도 신규 도입에 따른 개정 |

II. 사업의 내용

1. 사업의 개요

당사는 2006년 3월 24일에 설립, 본사를 울산광역시 울주군 온산읍 화산1길 70번지에 두고 있습니다.

당사는 신재생에너지인 바이오연료 중 바이오디젤 및 바이오중유 등을 제조ㆍ판매하는 기업으로서 국내최초로 바이오디젤 연속식 생산공정을 자체 설계하여 2007년 10월 완공 후 산업자원부에 석유대체연료 제조ㆍ수출입업 등록(바이오디젤 연간 제조능력 79,200㎘)을 하였습니다. 설비용량 확대와 공정개선 결과로 2019년 5월 165,000㎘로 연간 제조능력을 증대하여 등록을 변경하였습니다. 바이오디젤은 2008년 1월 국내 정유사 품질규격에 적합한 제품을 출시한 이래 정유사에 바이오디젤(BD100)을 안정적으로 공급하고 있으며, 적극적인 수출시장 개척으로 해외시장 판매량도 매년 증가하고 있습니다.

2015년부터는 발전사 벙커씨유 발전기에 사용하는 신재생에너지인 바이오중유 시범보급사업에 적극 참여하였고, 2019년 3월 발전용 바이오중유 상용화에 따라 본격적인 제품생산과 마케팅을 통해 국내 주요 공급사로서의 지위를 확고히 하고 있습니다.또한 자체 저장시설(탱크터미널) 및 원료 정제시설을 확보하기 위해 2018년 11월 울산신항공장을 착공하여 2019년 12월에 준공하였습니다. 자체 저장시설 완공으로 기존 임차저장시설을 대체함으로써 임차료와 입출하 비용을 대폭 절감할 수 있게 되었으며, 원료/제품의 원활한 보관/판매가 가능한 물류인프라를 확보하게 되었습니다. 또한 원료 정제시설 완비로 저가원재료 가공을 통한 원료의 다변화가 가능해졌고, 바이오중유 제조용량(252,000㎘ → 619,000㎘)이 대폭 증대되어 향후 회사의 성장을 위한 기반이 마련되었습니다.

|

|

탱크터미널 |

|

|

공정동 사진 |

당사는 바이오디젤, 바이오중유 등 바이오에너지사업 외에도 2012년 10월 국내 중견기업 최초로 인도네시아 동부칼리만탄에 위치한 오일팜 플랜테이션 농장을 인수함으로써 바이오디젤의 주원료 중 하나인 팜유를 생산하는 플랜테이션 사업영역에 진입하였습니다.

오일팜 플랜테이션 사업은 신성장동력 확보를 위한 당사 전략사업 분야로 해외에서 대규모 유지작물 재배를 통해 대량으로 바이오에너지 원료를 생산하고, 국내에서 바이오에너지 제품을 생산·판매하는 전과정 수직계열화 체계를 완성했습니다. 이를 통해 원료 자급율 증대 뿐 아니라, 안정적 사업 포트폴리오 구축, 국내 에너지 수입대체 효과, 연관사업 확대 등 부가적인 가치 창출을 통해 회사의 지속성장을 위한 기반으로서 중요한 역할을 담당할 수 있을 것으로 기대하고 있습니다.

연결대상 종속회사인 Linked Holdings PTE. Ltd.와 PT Niagamas Gemilang 및

PT Sukses Bina Alam은 팜 플랜테이션 투자 및 운영 법인으로 현재 오일팜나무에서 열매 수확이 본격적으로 진행되고 있으며, 2016년말 준공한 CPO Mill은 2017년 시운전 및 공정안정화 단계를 거쳐 현재 안정적으로 CPO와 PK를 생산하고 있습니다.

PT Niagamas Gemilang는 2020년 4월 인도네시아 토지공간계획부장관으로부터 2,551 ha에 대한 토지경작권(HGU)을 취득하였습니다.

HGU(Hak Guna Usaha)는 농장의 제반허가, 개발현황, 법률준수여부 등을 종합적으로 평가한 후 발행하는 최종토지사용허가이며, 허가기간은 35년입니다.

35년 이후 25년 연장이 가능하고, 연장기간 종료 후 갱신할 수 있습니다.

개발이 완료된 토지에 대하여 2차 HGU 및 3차 HGU 수속을 진행중이며, 단계적으로 전체개발면적에 대한 HGU를 취득할 계획입니다.

|

|

팜오일 공장(cpo mill)-전경 |

|

|

팜오일 공장(cpo mill)-전경2 |

|

|

팜오일 공장(cpo mill)-전경3 |

|

|

팜오일 공장(cpo mill) - 전경4 |

[지배회사에 관한 사항]

가. 산업 현황 및 전망

(1) 산업의 특성

신재생에너지 산업은 기존의 화석연료를 변환시켜 이용하거나 햇빛, 물, 지열, 강수, 생물유기체 등을 포함하는 재생가능한 에너지를 변환시켜 이용하는 에너지산업입니다.

신재생에너지는 기후변화 대응과 미세먼지 감소 등 환경적 측면뿐만 아니라 경제 활성화와 일자리 확대 등 경제적 효과도 있어 세계적인 에너지전환의 핵심 수단이 되고있습니다.

신재생에너지 산업은 2030년까지 연간 10~20%의 높은 성장세를 유지할 것으로 전망되어 기업에게 사업진출의 동기를 제공하며, 신재생에너지의무할당제도와 같은 정부지원이 보장되어 사업 추진시 리스크를 분산할 수 있습니다. 또한 국내의 정보통신기술 및 전문인력 등 산업 인프라가 잘 갖춰져 사업화 기회가 다양한 장점이 있습니다. 우리나라 역시 2030년까지 전력발전 비중의 20%이상을 재생에너지로 보급하는 계획을 수립하여 정책 목표 달성을 위해 박차를 가하고 있습니다.

신재생에너지 산업은 국제적으로 통일된 정의는 없으며, 신재생에너지 통계 기준도 국가별로 상이합니다. 국제에너지기구(IEA)에서는 자체기준을 가지고 통계자료를 작성하고 있으며, 국제에너지기구(IEA) 회원국들은 국가별 부존여건, 환경기준 등에 따라 특정 에너지원을 추가 또는 제외하고 있습니다. IEA의 통계조사 대상 에너지원으로 수력, 지열, 태양광, 태양열, 해양, 풍력, 고체바이오, 바이오연료, 바이오가스, 재생가능 도시폐기물, 산업폐기물, 비 재생 도시폐기물 등이 있으며, 우리나라의 경

우『신에너지 및 재생에너지 개발이용보급촉진법』제2조에 의해 기존의 화석연료를 변환시켜 이용하거나(신에너지) 햇빛ㆍ물ㆍ지열ㆍ강수ㆍ생물유기체 등을 포함하는 재생가능한 에너지를 변환시켜 이용하는 에너지(재생에너지)로서, 태양, 바이오, 풍력, 수력, 연료전지, 석탄 액화, 가스화 및 중질잔사유 가스화, 해양, 폐기물, 지열, 수소 등 을 말합니다.

당사에서 생산하는 신재생에너지인 바이오디젤 및 바이오중유는『신에너지 및 재생에너지 개발이용보급촉진법』제2조 2호 바목에 "생물자원을 변환시켜 이용하는 바이오에너지로서 대통령령으로 정하는 기준 및 범위에 해당하는 에너지"로 지정되어 있습니다.

[신재생에너지 산업의 구분]

| 구분 | 내용 |

|---|---|

| 태양광(Photovoltaic) | 태양광발전시스템(태양전지, 모듈, 축전지 및 전력변환장치로 구성)을 이용하여 태양광을 직접 전기에너지로 변환시키는 기술 |

| 태양열(Solar Thermal) | 태양열이용시스템(집열부, 축열부 및 이용부로 구성)을 이용하여 태양광선의 파동성질과 광열학적성질을 이용분야로 한 태양열 흡수ㆍ저장ㆍ열 변환을 통하여 건물의 냉난방 및 급탕 등에 활용하는 기술 |

| 풍력(Wind power) | 풍력발전시스템(운동량변환장치, 동력전달장치, 동력변환장치 및 제어장치로 구성)을 이용하여 바람의 힘을 회전력으로 전환시켜 발생하는 유도전기를 전력계통이나 수요자에게 공급하는 기술 |

| 연료전지(Fuel Cell) | 수소, 메탄 및 메탄올 등의 연료를 산화(酸化) 시켜서 생기는 화학에너지를 직접 전기에너지로 변환시키는 기술 |

| 수소에너지 (Hydrogen Energy) |

수소를 기체 상태에서 연소 시 발생하는 폭발력을 이용하여 기계적 운동에너지로 변환하여 활용하거나 수소를 다시 분해하여 활용하는 기술 |

| 바이오에너지 (Bio Energy) |

태양광을 이용하여 광합성 되는 유기물(주로 식물체) 및 동 유기물을 소비하여 생성되는 모든 생물 유기체(바이오매스)의 에너지 |

| 폐기물에너지 (Waste Energy) |

사업장 및 가정에서 발생되는 가연성 폐기물 중 에너지 고함량 폐기물을 열분해, 가스화, 소각 등의 방법으로 가공, 처리하여 연료를 생산하는 기술 |

| 지열에너지 (Geothermal Energy) |

지표면으로부터 지하로 수m 에서 수㎞ 깊이에 존재하는 뜨거운 물(온천)과 돌(마그마)을 포함하여 땅이 가지고 있는 에너지를 이용하는 기술 |

| 해양에너지 (Ocean Energy) |

해수면의 상승하강운동을 이용한 조력발전과 해안으로 입사하는 파랑에너지를 회전력으로 변환하는 파력발전, 해저층과 해수표면층의 온도 차를 이용, 열에너지를 기계적 에너지로 변환 발전하는 온도차 발전 |

(2) 산업의 성장성

(가) 해외

국제에너지기구(IEA, International Energy Agency)는 에너지분야에서 세계 최고 권위의 국제기구로, 1974년에 설립되어 현재 우리나라를 비롯, 30개 회원국이 가입하고 있습니다.

국제에너지기구(IEA)는 미래 에너지 트랜드를 전망하는 「2020 세계에너지전망(World Energy Outlook 2020)」보고서를 발표하였습니다. 해당 보고서는 향후 수십년간 세계 에너지산업 발전에 대한 폭넓은 시각을 제공하며, 특히 올해는 COVID-19의 영향과 청정에너지 전환을 가속화할 수 있는 방안에 대해 상세히 나타냈습니다.

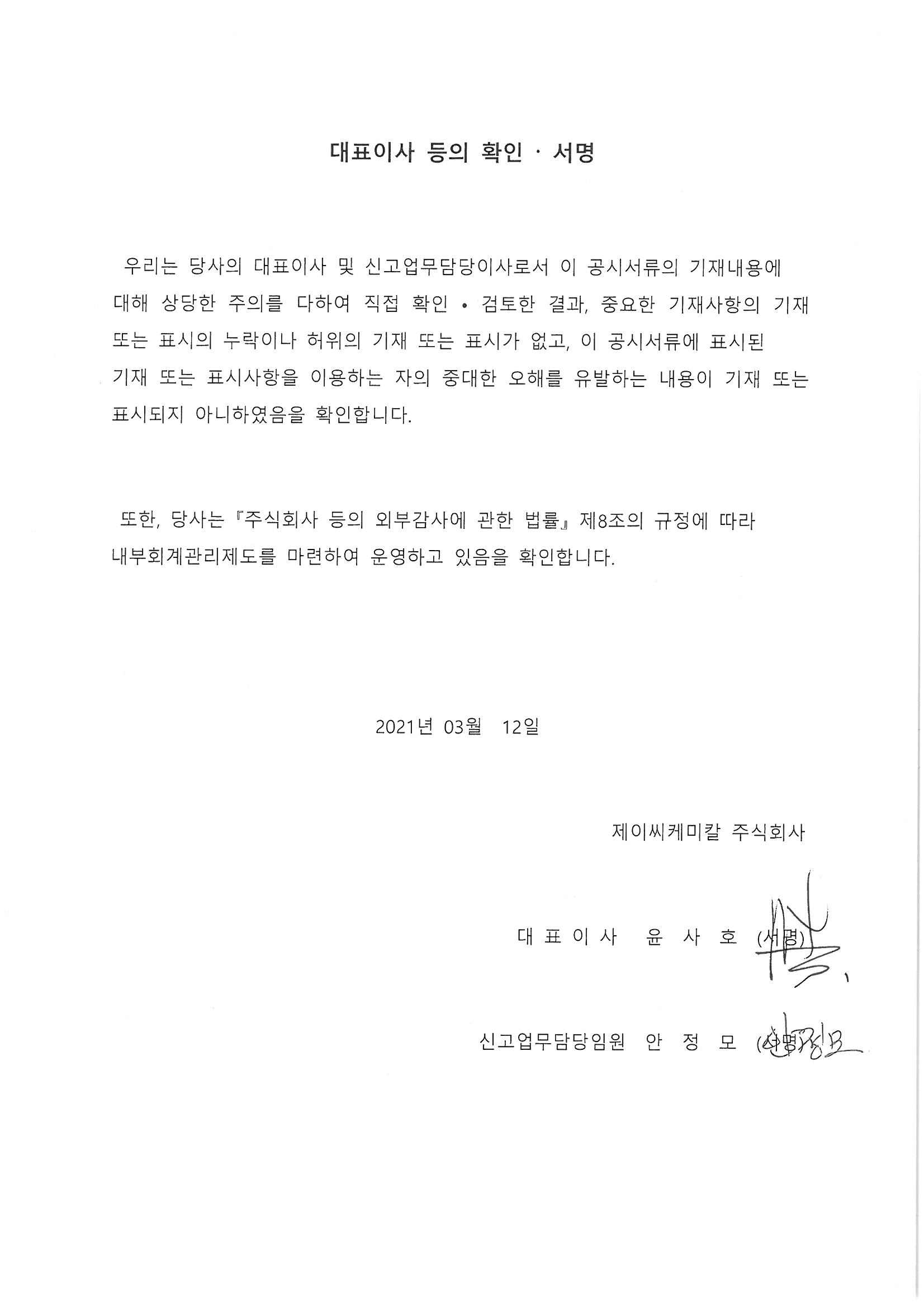

COVID-19는 에너지 산업에 굉장히 많은 변화를 주었고, 이러한 변화는 앞으로 계속해서 영향을 미칠 것으로 전망하고 있습니다. 무엇보다 2020년 재생에너지 수요가 전년 대비 0.9% 성장한데 비해, 그 외의 에너지 분야 수요는 전부 마이너스를 기록했다는 점에서 재생에너지의 중요성과 가능성을 시사한다고 볼 수 있습니다.

[2019년 대비 2020년 주요 에너지 수요]

|

|

2020년 에너지 수요 |

출처 : World Energy Outlook 2020

'World Energy Outlook 2019'에는 오늘날의 결정이 향후 에너지 시스템에 미치는 영향에 대해 설명합니다. 점차 성장하는 전 세계를 위해 에너지 신뢰성과 경제성에 초점을 강력하게 유지하는 동시에, 기후, 에너지 접근방식, 대기질 목표를 충족시킬 수 있는 시나리오를 서술하고 있습니다.

이 시나리오에서는 에너지 수요가 2040년까지 매년 약 1.3%씩 상승할 것이라 전망하고 있으며, 에너지 시장에서 모든 측면에 걸쳐 변화가 발생하고 에너지 관련 배출량이 지속적으로 상승할 것이라 예측하고 있습니다.

또한, 정책 입안자들이 목표치로 설정한 기후 및 기타 에너지목표를 달성하기 위해 수행해야 할 사항을 제시합니다. 이들은 파리 협정(지구온난화로 인한 온도 상승을 2°C 이하로 설정하되 1.5°C 이내 상승률 달성을 합의)의 목표를 달성하려면 빠르고 광범위한 변화가 모든 에너지 시스템 분야에 걸쳐 요구되고, 온실가스 감축을 위해 추가적인 노력이 필요하다고 말하고 있습니다.

선진국들은 공통적으로 재생에너지 확대, 에너지효율 향상, 천연가스 비중을 확대하고 있으며, 석탄ㆍ원자력 발전은 환경안전을 이유로 축소 또는 정체되고 있습니다.

< 주요국 에너지 정책 목표 현황 >

| 구 분 | 온실가스 감축 | 에너지 효율 | 재생에너지 | 원 전 |

| 독일 | '30년 55%, '50년 80∼95% 감축('90년 대비) |

'50년까지 50% 감축 (1차에너지 기준,'08년 대비) |

'50년까지 최종에너지중 60% 발전비중 80% | '22년까지 단계적 탈원전 |

| 일본 | '30년까지 26% 감축 ('13년 대비) |

'30년까지 0.5억KL (원유환산) 감축(최종에너지기준, '13년 대비 |

'30년까지 발전 비중 22∼24% |

'30년 발전비중 20∼22% |

| 영국 | '50년까지 최소 80% 감축('90년 대비) | '20년까지 18% 감소 (최종에너지 기준, '07년 대비) |

'30년까지 총에너지소비중 30% | '35년까지 총13기 (14GW) 원전건설 추진 |

| 프랑스 | '30년 40% 이상 '50년 75% 감축 ('90년 대비) |

'30년 20% 이상 '50년 50% 감축 (최종에너지 기준, '12년 대비) |

'30년까지 최종에너지 32%, 발전비중 40% | '35년까지 원전 75% → 50%로 감축 연기 |

출처: 제3차 에너지기본계획(산업통상자원부, 2019.6)

< 세계 1차 에너지 수요 전망 및 비중 >

(단위 : MTOE, %)

| 원 별 | 실 적 | 전 망 | 연평균증가율 (‘19~’40) |

||

| '00 | '19 | '30 | '40 | ||

| 석 유 | 3,665(39%) | 4,525(33%) | 5,174(31%) | 5,626(29%) | 1.1% |

| 천연가스 | 2,083(22%) | 3,340(24%) | 4,070(24%) | 4,847(25%) | 2.2% |

| 석 탄 | 2,317(25%) | 3,775(27%) | 4,154(24%) | 4,479(23%) | 0.8% |

| 원자력 | 675(7%) | 727(5%) | 811(5%) | 937(5%) | 1.5% |

| 재생에너지 | 659(7%) | 1,451(11%) | 2,138(13%) | 2,741(14%) | 4.4% |

| 계 | 9,399 | 13,818 | 16,347 | 18,630 | 1.6% |

* IEA, World Energy Outlook 2020

(나) 국내

우리나라는 에너지 자원의 절대부족으로 에너지의 97%이상을 해외에서 수입하여 사용하고 있어 정부에서는 안정적인 국산에너지 확보를 위해 에너지 환경 변화와 신재생에너지 개발 및 보급을 위한 정책을 추진하고 있습니다.

에너지기본계획은 20년을 계획기간으로 5년마다 수립ㆍ시행하는 국가 최상위 에너지 계획으로 제3차 에너지기본계획은 2019년부터 2040년까지의 에너지 수급과 정책 등의 기본방향을 설정하게 되는데, 에너지경제연구원 관계자, 민간전문가등으로 구성된 민관 워킹그룹의 자문을 받아 산업통상자원부가 2019년 6월에 제3차 에너지기본계획을 발표하였습니다.

제3차 에너지기본계획에 따르면 정부는 2040년 국내 에너지수요는 2억7990만TOE으로 2017년(2억4410만TOE)보다 연평균 0.6%씩 증가할 것으로 전망했습니다. 세계 에너지 수요전망은 원별로 보면 신재생에너지가 연평균 4.3%의 속도로 빠르게 증가할 것이라고 전망하고 있습니다. 제3차 에너지기본계획에서는 신재생에너지 비중을 확대하고, 원자력발전과 석탄발전 비중은 감소할 전망입니다.

< 총에너지 원별 수요전망 (원별) >

(단위: 백만TOE, 원료용 소비 제외)

| 구 분 | '17 | '30 | '40 | 연평균증가율(%) | ||

| '17∼'30 | '30∼'40 | '17∼'40 | ||||

| 석 탄 | 86.0 | 97.1 | 85.3 | 0.9 | △1.3 | △0.0 |

| 석 유 | 62.9 | 61.8 | 57.8 | △0.1 | △0.7 | △0.4 |

| 가 스 | 47.2 | 58.7 | 71.2 | 1.7 | 2.0 | 1.8 |

| 수 력 | 1.5 | 1.8 | 2.1 | 1.6 | 1.2 | 1.5 |

| 원자력 | 31.6 | 29.8 | 24.0 | △0.4 | △2.1 | △1.2 |

| 신재생 | 15.0 | 31.8 | 39.4 | 6.0 | 2.2 | 4.3 |

| 계 | 244.1 | 281.1 | 279.9 | 1.1 | △0.04 | 0.6 |

출처: 제3차 에너지기본계획(산업통상자원부, 2019.6)

나. 업계 현황

(1) 바이오연료(바이오디젤, 바이오중유)의 정의 및 특성

당사에서 생산하는 바이오연료는 경유를 대체하는 바이오디젤(BD100)과 발전소의 벙커씨유를 대체하는 발전용 바이오중유가 있습니다.

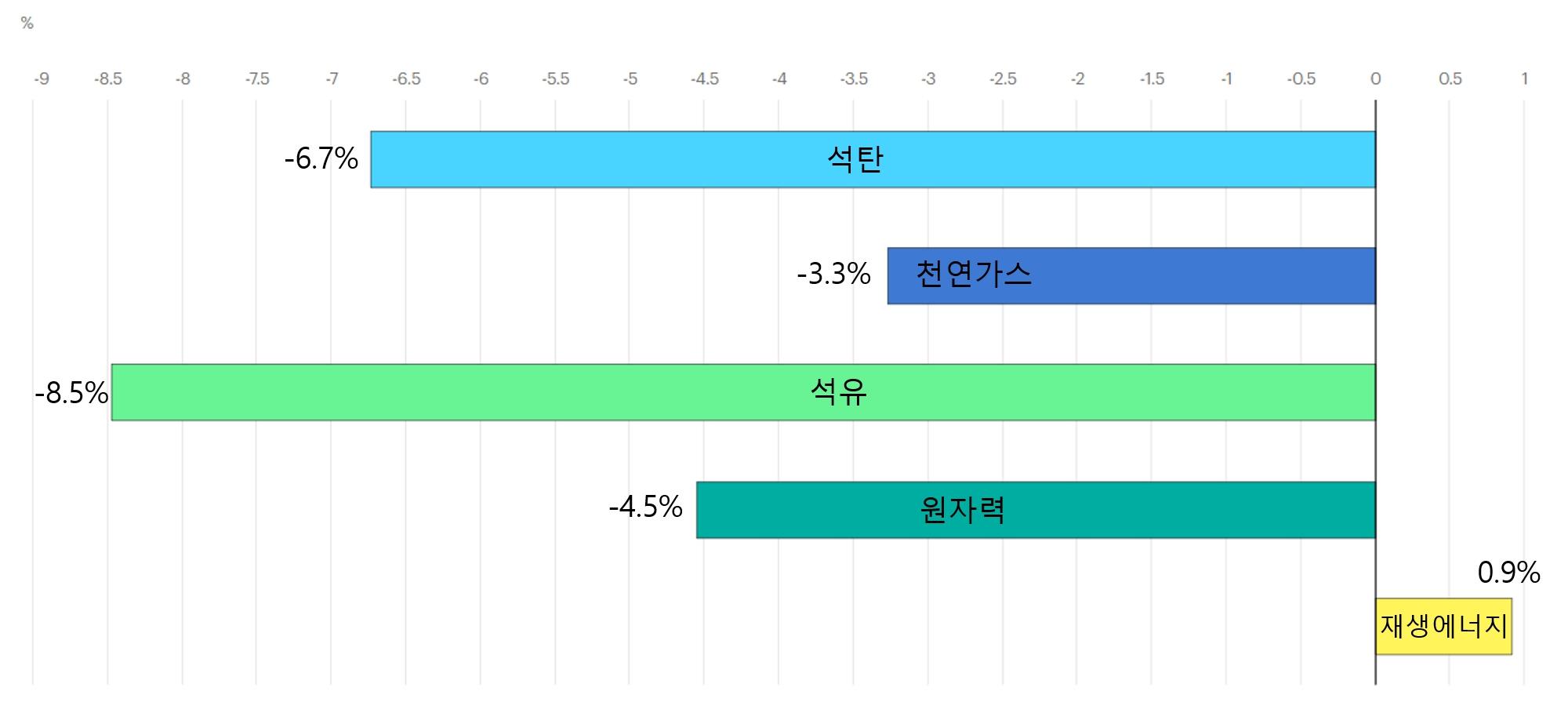

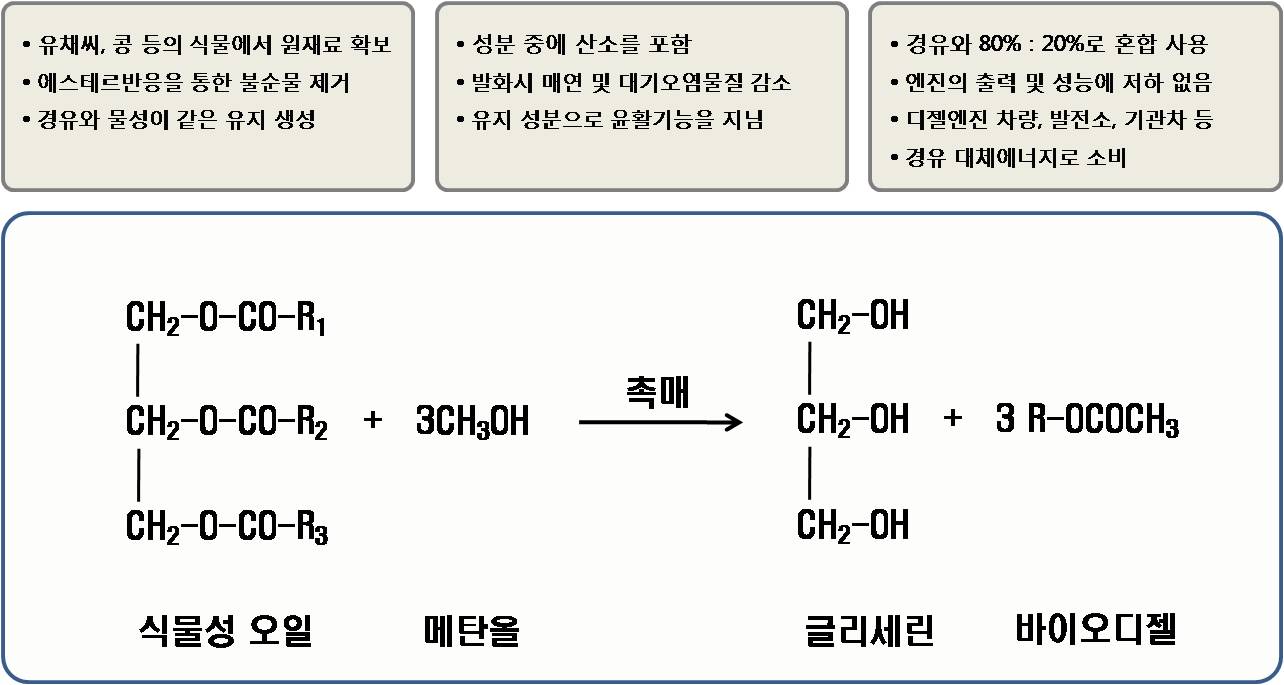

바이오디젤은 자연에 존재하는 각종 유지 성분을 물리, 화학적 처리과정(에스테르 공정)을 거쳐 석유계 디젤과 유사한 액체 연료로 변환시켜 디젤엔진에 사용하는 제품입니다. 바이오디젤의 원료가 되는 기름은 크게 유채씨, 해바라기씨, 대두, 팜 등과 같이 다량의 식물유를 함유하는 종자를 이용하거나 기타 쌀기름과 같이 각종 곡식물의 가공처리 과정에서 발생하는 부산물인 기름 혹은 폐식용유 등을 이용하고 있으며,국내에서는 2011년도부터 산업통상자원부 고시에 의해 소, 돼지 등의 동물성 유지도 바이오디젤의 원료로 사용되고 있습니다.

이들 원료를 이용하여 알칼리 촉매 존재 하에서 메탄올과 에스테르 교환 반응시켜 합성하면 물리화학적 특성이 일반 경유와 거의 비슷한 지방산메틸에스테르, 즉 바이오디젤이 생성됩니다. 바이오디젤의 경우 석유계 디젤에 비해 각종 대기오염 물질의 배출이 현저히 적으며, 기존의 디젤엔진 기관을 개조 없이 그대로 사용 가능하다는 장점이 있습니다.

미국 에너지부에서는 매연, 이산화탄소, 유황 등의 오염물질 배출이 적은 환경 친화적인 대체에너지 연료로서 바이오디젤에 대해 다음과 같이 정의하고 있습니다.

첫째, 식물성 오일이나 지방으로부터 얻어진 디젤연료를 대체할 수 있는 연료.

둘째, 디젤엔진에 사용될 수 있고 기존의 디젤연료와 비슷한 성능을 발휘할 수 있는 대체 연료.

셋째, 해외로부터 석유 수입량을 줄일 수 있는 재생 가능한 원료로 국내에서 생산된 액체 연료.

넷째, 분진, 이산화탄소, 황 등의 오염물질의 배출이 적고 생분해성인 운송 연료.

바이오디젤은 디젤자동차의 경유에 혼합해서 쓰거나, 100% 순수 연료로 사용되고 있습니다. 미국, 유럽연합(EU) 등 주요 선진국에서는 바이오디젤의 품질기준이 마련되어 있으며, 자동차 연료용 외에 난방연료용으로도 개발되어 있고, 우리나라에서도 경유에 바이오디젤을 혼합한 연료가 상용화되어 주유소를 통해 경유차에 판매되고 있습니다.

[바이오디젤의 구조식]

|

|

구조식 |

발전용 바이오중유는 『석유 및 석유대체연료 사업법 시행령』제5조(석유대체연료의 종류) 제9호에 규정되어 있으며, 동ㆍ식물성 유지, 지방산 메틸에스테르, 지방산 에틸에스테르 및 그 부산물을 원료로하여 제조한 연료라고 정의하고 있습니다.

또한『신에너지 및 재생에너지 개발ㆍ이용ㆍ보급 촉진법 시행령』제18조의12(신ㆍ재생에너지 연료의 기준 및 범위) 제4호 동물ㆍ식물의 유지를 변환시킨 바이오디젤 및 바이오중유로 명시 되어 있습니다.

바이오중유 원료는 당사에서 바이오디젤 제조 시 증류할 때 발생하는 피치와 식용유 공장 등에서 식용유를 정제하면 나오는 피치 등을 이용해 전기를 생산하는 발전소에서 기존에 사용했던 벙커씨유를 대체하는 친환경 발전용연료입니다.

(2) 바이오연료의 연혁 및 성장과정

바이오연료는 곡물, 목재, 농업부산물, 녹조류에서 생산하는데 화석 에너지와는 달리지속적으로 사용할 수 있고 그 중에 바이오디젤은 현재의 자동차엔진과 주유설비 같은 자동차 인프라를 그대로 활용할 수 있는 유일한 신재생에너지입니다. 미국, 브라질, 유럽에서 바이오에탄올과 바이오디젤 연료 생산이 상용화되었고, 말레이시아, 인도네시아 및 중국, 인도 등 동남아시아도 바이오디젤 사용이 상용화 되어, 세계적으로 확산되고 있습니다.

특히, 전 세계적으로 에너지원 다양화, 석유위기 대응, 환경개선 및 농업 정책적 측면에서 바이오디젤의 보급 필요성이 제기되고 정부간기후변화위원회(IPCC:Intergovernmental Panel on Climate Change)에서 인정하는 탄소중립원으로써 대기환경 개선, 온실가스 감축, 제품 및 기술 수출 등의 성과를 거두며 친환경 대체에너지로서의 입지를 다져오고 있는 등 대체에너지로서 국제적 관심이 높은 에너지입니다.

바이오디젤은 국내에서는 일부 원료의 수입과 식량가격 상승 유발 등의 문제가 제기되어 보급에 대한 부정적 시각도 상존하는 상황이지만 원가 및 원료 수급 여건 개선을 위해 2011년부터는 동물성 바이오디젤을 상용화하여 폐식용유와 마찬가지로 버려지던 자원인 동물성 유지를 재활용하여 폐자원 재활용 및 에너지 자립도 제고효과를 한층 더 강화하였습니다. 이 밖에 바이오디젤 지속가능성 기준을 마련하여 차세대 바이오연료 개발을 촉진하는 등 중장기 바이오디젤 산업 발전 방향도 제시하고 있습니다.

[국내 외 바이오디젤 보급 확대 필요성]

| 환경정책 | 에너지정책 | 농업정책 | 산업정책 |

|---|---|---|---|

| - 온실가스 감축 - 대기환경 개선 - 폐자원 활용 |

- 에너지안보 확보 - 에너지원 다양화 - 석유위기 대응 |

- 농가소득 증대 - 농촌경제 활성화 - 도, 농 균형발전 |

- 신산업 육성 - 신규고용 창출 - R&D 활성화 |

우리나라는 2002년 환경부의 요청으로 석유의존도 완화, 에너지원 다양화, 온실가스 감축, 대기환경 개선 및 환경규제 대응 등을 위해 서울 및 수도권을 중심으로 BD20(경유80% + 바이오디젤 20%)형태로 2002년 6월부터 시범보급 사업을 시작하였습니다. 바이오디젤의 상용화는 2006년 7월 이후 정유사를 통하여 BD5(바이오디젤의 경유 혼합비율 최대 5%) 중심으로 보급이 이루어져 0.5%를 경유에 혼합하기 시작하였습니다.

정부 및 업계는 신재생연료의무혼합제도(RFS: Renewable Fuel Standard) 도입을 추진하여 2013년 2월 15일 RFS공청회 이후 2013년 6월 25일 국회 본회의에서 석유정제업자 또는 석유수출입업자에 대하여 수송용연료에 일정비율 이상의 신재생에너지 연료를 혼합하도록 의무화하는제도(RFS:Renewable Fuel Standard) 법안이 2년 후 시행으로 통과되었습니다.

수송용 경유에 대한 바이오디젤의 의무혼합율은 기존의 2.0%에서 2015년 7월 31일부로 0.5%상향조정 된 2.5%로, 3년 후인 2018년 1월부터는 법에 따라 0.5%추가 상향 조정된 3.0% 의무혼합율이 확정되었습니다. 그리고, 바이오디젤 혼합비율 상향(3.5%, 5.0%)에 따른 저온성능 및 경제ㆍ환경성 평가 등을 포함한 국내 바이오디젤 보급 중장기 로드맵 제시를 위해 2019년 4월부터 2020년 2월까지 한국석유관리원에서 주관기관으로 연구과제를 수행했으며, 산업통상자원부에서는 이를 토대로 중장기적인 혼합율 로드맵을 발표할 예정입니다.

바이오중유는 신ㆍ재생에너지 공급의무화제도(RPS, Renewable Portfolio Standard) 시행에 따라 의무공급량 이행을 위해 발전사의 필요성과 바이오연료 업계와 협력하여 2012년 "신재생에너지 보급ㆍ확대를 위한 액체바이오에너지의 발전용 연료 활용 방안" 국회 세미나를 시작으로 도입 검토를 시작해 2013년말까지 실증연구를 거쳐 2014년부터 발전소에 바이오중유를 공급하는 시범보급사업이 시작되었습니다.

시범보급기간 한국석유관리원 주도로 바이오중유 상용화를 위한 실증연구를 통해 품질ㆍ성능 및 안정적인 원료 및 제품 수급이 확인되었고, 발전소에서 사용하는 벙커씨유 대비 먼지 약30%, 질소산화물 약35%, 황산화물이 거의 발생하지 않아 발전소에서 전기 생산 시 탈화 및 탈질설비 가동없이 발전기를 가동할 수 있는 연료로 검증되어 2019년 3월 15일부터 상용화되어 발전소에서 친환경연료로 사용하고 있습니다.

(3) 경기변동 및 계절성

바이오디젤은 경유에 혼합하여 소비되고 있으며, 국가 정책으로 의무혼합비율을 정하는 사업특성상 일반적인 경기변동에는 비탄력적이며, 경유의 소비량에 영향을 받습니다.

2015년 ~ 2019년 국내 경유 소비량은 156백만bbl ~ 171백만bbl 수준이며, 수송용경유 112백만bbl ~ 142백만bbl으로 국내 및 수송용 경유의 소비량은 매년 증가하고 있습니다. 2020년은 코로나19 영향으로 국내 경유 소비량 164백만bbl로 4%감소, 수송경유 132백만bbl로 감소 하였으나, 향휴 경기회복시 수요회복이 예상됩니다.

바이오디젤은 국매 경유 소비량에 따라 일부 소폭의 변동이 있으며, 원가 요인과 품질 특성상 하절기가 동절기보다 높은 계절성 영향이 다소 있습니다.

바이오중유는 발전소의 발전용연료로 사용되고 있으며, 전기 사용량에 영향을 받아 에어콘 및 난방기 사용량이 많은 동절기와 하절기에 바이오중유 사용량도 같이 늘어나는 경향이 있어 계절에 따라 수요변동성이 있습니다.

(4) 국내외 시장여건

(가) 시장의 안정성

신재생에너지 분야인 태양광, 태양열, 풍력, 연료전지, 수소에너지, 폐기물에너지, 지열에너지, 해양에너지 등 여러 대체에너지원 중 당사가 생산하고 있는 경유 대체연료인 바이오디젤을 대신 할 수 있는 에너지원으로는 수소에너지를 꼽을 수 있는데, 우리나라는 아직 초기 단계에 있으며 상용화단계까지는 수많은 시행착오와 물적 인적 인프라 구성이 필요 할 것입니다.

식물이나 동물에 있는 유지성분을 가공하여 디젤엔진에 사용할 수 있도록 만든 자연 순환적인 대체에너지인 바이오디젤은 대기오염과 온난화의 유력한 저감 방안으로 인식됨에 따라 정부차원에서 신재생에너지 이용보급 기본계획 방안으로 시행하고 있어 시장의 안정성은 긍정적이라 할 수 있습니다.

그리고, 2015년 7월 31일부로 신재생연료의무혼합제도가 법제화 되어 미래의 시장에 대한 전망이 가능하게 되어 바이오디젤 시장의 지속성 및 안정성이 높아지게 되었습니다

바이오중유는 벙커씨유 대비 미세먼지 28%, 질소산화물 39%, 황산화물 100% 저감하는 친환경 연료로서 선진국보다 빠르게 국내에서 발전용바이오연료로 보급되었고, 2019년 3월 15일부터 상용화되었습니다.

(나) 경쟁상황 및 시장점유율

현재 국내 『석유 및 석유대체연료 사업법』의 적용을 받는 바이오연료 업체는 바이오디젤과 바이중유 제조업체로 구별할 수 있습니다.

바이오디젤은 현재 7개 업체가 있고, 바이오중유는 약 10개 업체가 산업통상자원부에 제조업으로 등록되어 바이오연료 사업을 영위하고 있습니다.

당사의 석유대체연료 제조능력은 (바이오디젤ㆍ바이오중유) 총 78.4만㎘을 보유하고 있으며 생산한 제품을 정유사 및 발전사에 공급하고 있습니다. 그리고, 울산신항에 바이오디젤/중유 생산설비와 탱크터미널에 투자해 2020년부터 가동되고 있어 당사의 경쟁력이 월등히 상승할 예정입니다.

바이오디젤 및 바이오중유의 경쟁형태는 산업통상자원부에 등록되어 있는 바이오연료 제조업체를 대상으로 정유사 및 발전사가 입찰을 통해 공급업체를 선정하고 있으며, 정유사 및 발전사는 입찰 시 4 ∼ 5개 공급업체를 선정하고 있습니다.

바이오연료의 품질관리는 산업통상자원부 산하 한국석유관리원에서 주관하고 있습니다.

(다) 바이오연료 시장 규모

바이오연료(Biofuel)는 주로 바이오디젤, 바이오에탄올, 바이오가스, 바이오중유로 나눌 수 있는데 이는 바이오매스(Biomass)로부터 얻는 연료로 살아 있는 유기체뿐 아니라 동물의배설물 등 대사활동에 의한 부산물을 모두 포함한다고 볼 수 있습니다. 바이오디젤은 원유에서 나오는 경유에 혼합하여 수송용 연료로 사용되고 있으며, 바이오중유는 원유에서 나오는 벙커씨유를 대체해 발전소에서 사용하고 있습니다.

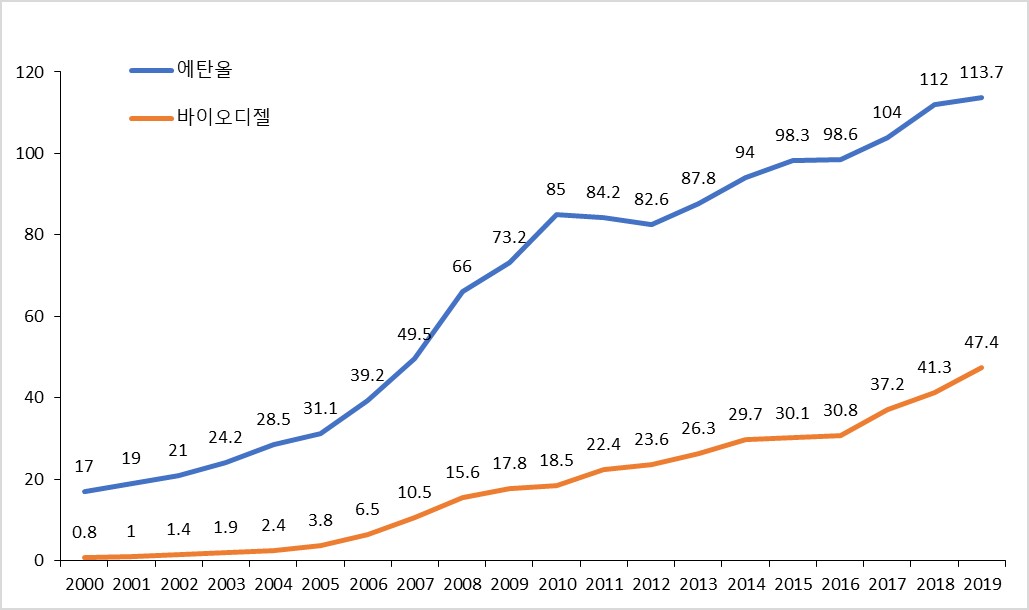

① 해외

유럽에서는 이미 1990년대 초부터 신재생에너지의 사용 및 기술 개발이 시작되었으며, 풍력, 태양력 및 바이오매스 등의 기술개발 및 상용화를 국가 정책의 로드맵화하여 준비하였습니다. REN21(21세기를 위한 재생에너지정책 네트워크)에 따르면, 전 세계적으로 바이오디젤 생산량은 2000년 8억ℓ에서 2019년 474억ℓ로 증가하였으며, 수송용 연료로서 바이오디젤이 상용되기 시작한 이후 전 세계적인 기후변화, 에너지 공급의 안정성, 원료 생산지의 개발에 따라 바이오디젤 시장은 점차 성장하고 있습니다. 2019년 전세계 바이오연료 생산량은 1,610억 리터로 2018년 대비 5% 증가했습니다. 바이오연료는 세계 수송용 연료 소비의 약 4%를 차지하고 있으며, 2018년 전 세계 바이오연료 생산량 중 에탄올이 63%, 바이오디젤은 31%, HVO/HEFA 6%를 차지하고 있습니다.

[ 세계 바이오연료 생산량 ]

(단위: 십억 ℓ)

|

|

세계 바이오연료 생산량 추이 |

출처 : Renewables Global Status Report (2020), REN21

[세계 바이오디젤 생산량 ]

(단위: 십억 ℓ)

| 연도 | 2002년 | 2003년 | 2004년 | 2005년 | 2006년 | 2007년 | 2008년 | 2009년 | 2010년 |

| Bio Diesel | 1.4 | 1.9 | 2.4 | 3.8 | 6.5 | 10.5 | 15.6 | 17.8 | 18.5 |

| 연도 | 2011년 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 |

| Bio Diesel | 22.4 | 23.6 | 26.3 | 29.7 | 30.1 | 33.7 | 37.2 | 41.3 | 47.4 |

출처 : Renewables Global Status Report (2020), REN21

글로벌 바이오디젤의 주요 생산국은 인도네시아(16.6%), 미국(13.7%), 브라질(12.4%), 독일(8.0%), 프랑스(6.3%) 등으로 구성되어 있습니다.

[국가별 바이오디젤 생산량 ]

(단위: 십억 ℓ)

| 순위 | 국가 | 바이오디젤 생산량 | 비중(%) |

| 1 | 인도네시아 | 7.9 | 16.6% |

| 2 | 미국 | 6.5 | 13.7% |

| 3 | 브라질 | 5.9 | 12.4% |

| 4 | 독일 | 3.8 | 8.0% |

| 5 | 프랑스 | 3.0 | 6.3% |

| 6 | 아르헨티나 | 2.5 | 5.2% |

| 7 | 스페인 | 2.0 | 4.2% |

| 8 | 기타 | 15.8 | 33.6% |

| 합계 | 47.4 | 100.0% | |

출처 : Renewables Global Status Report 2020, REN21

발전용 바이오중유는 국내에서 최초로 발전기에 보급된 친환경 연료로 아직 세계적으로 공인된 통계는 없습니다.

② 국내

국내 바이오연료 시장은 크게 바이오디젤과 바이오에탄올, 바이오가스, 발전용 바이오중유 등으로 구분할 수 있는데, 바이오연료 중 상용화하여 공급되고 있는 제품은 바이오디젤(BD100)과 발전용 바이오중유가 있습니다.

국내 수송용 경유 중 바이오디젤 사용량은 2019년 약74만㎘로 추정됩니다.

[ 바이오디젤 국내 수요 ]

(단위 : 만㎘)

|

구분 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|---|---|---|---|---|

|

BD100 |

39 |

40 |

40 |

40 |

47 |

56 | 61 | 72 | 74 |

출처 : 한국바이오에너지협회 (2020.3)

[ 국내 수송용 경유 수요 추이 ]

(단위 :천Bbl, %)

| 제품 | 구분 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 2020년 |

|---|---|---|---|---|---|---|---|

경유 |

전체 | 156,367 | 166,560 | 168,862 | 167,039 | 171,851 | 164,840 |

| 수송용 | 121,704 | 132,149 | 134,393 | 136,367 | 140,556 | 132,154 | |

| 비중 | 77.8% | 79.34% | 79.59% | 81.64% | 81.74% | 80.17% |

출처 : 한국석유공사 석유정보망(Petronet)

국내 발전사의 바이오중유 사용량은 2014년 약 18만㎘에서 2020년에는 약 60만㎘수준으로 증가하고 있으며, 발전용 바이오중유 상용화 및 RPS 공급의무자의 이행율이 해마다 높아지는 추세에 따라 바이오중유 사용량도 매년 증가가 예상됩니다.

그러나, 바이오중유를 사용하고 있는 발전소의 내용연한으로 인한 가동중단 시에는 바이오중유의 사용량이 감소할 수 있습니다.

최근 문재인정부가 발표한 국정운영 5개년 계획에 따르면, 탈원전정책과 2030년까지 신재생 에너지 발전비중을 20%로 확대하고, 기존 10% RPS의무비율을 2030년까지 28%로 상향조정하는 내용을 포함하고 있어 벙커씨유를 대체하는 시장에서 바이오선박유 등 추가 시장에 대한 기대가 있습니다.

(라) 자원조달 상황

바이오디젤의 원재료는 국내 폐자원인 폐식용유 및 동ㆍ식물성유지를 약30%정도 활용하고, 그외는 중남미와 동남아시아에서 생산되는 대두유, 팜유 등을 사용하고 있습니다. 국내에서 사용하는 양은 세계 원재료 시장에서 국내 수요가 차지하는 비중이미미하여 원재료 조달에는 큰 어려움이 없습니다.

현재 사용중인 1세대 바이오연료는 옥수수, 유채, 콩 등의 곡물로부터 생산되고 있습니다.

3세대 바이오연료 원료인 조류는 1세대 바이오연료 원료에 비해 단위면적당 바이오매스 생산성이 20~100배 이상 높아 세계적으로 연구개발이 활발히 진행되고 있고, 국내에서도 바이오디젤산업을 신성장동력산업으로 키우기 위해 정부의 지원하에 미세조류 연구개발을 진행하고 있습니다.

바이오중유 원재료는 국내 바이오디젤 증류 공정에서 발생하는 피치와 음식물 처리자에서 발생하는 음폐유 및 국내 식품 공장등에서 발생하는 원료를 사용하고 있습니다. 발전사에서 사용하는 발전용 바이오중유 국내산 비율은 30% 수준 입니다.

(5) 경쟁력

당사는 기존의 온산공장에 추가하여 2019년 울산 신항부지에 바이오중유 생산시설 및 탱크터미널을 준공하였습니다.

정부의 신재생에너지 정책에 따라 바이오디젤 및 바이오중유의 사용량이 늘어도 다른 바이오연료 업체들보다 능동적인 대처가 가능하다는 장점을 보유하고 있습니다.

당사의 바이오연료 생산 능력은 연간 784,000㎘(바이오디젤 165,000㎘, 바이오중유 619,000㎘)이며, 자체 설계한 연속식 공정 설비 기술을 적용해서 바이오연료를 생산하고 있습니다. 신항공장의 탱크터미널 용량은 45,500㎘로 원료 저장 및 출하 효율성을 높일 수 있을 것으로 기대됩니다.

바이오디젤 생산 시 사용되는 주 원재료는 업체별로 생산공정 방식에 따라 약간의 차이가 있지만 일부 원료만 사용하는 경쟁사와 다르게 현재 곡물시장에서 유통되고 있는 대두유, 팜유, 유채유, 면실유 등 대부분의 식물성유지를 이용하여 제품화가 가능하고, 국내산 원료인 폐식용유 뿐만 아니라, 동물성유지를 이용한 바이오디젤 생산도가능하여 유리한 위치를 차지하고 있습니다.

그리고, 바이오디젤 제조용 저급/저가 원재료 활용을 위해 2012년부터 진행한 원료정제 시설이 2013년에 완공되어 현재까지 원활히 가동됨에 따라 원가경쟁력이 제고 되었습니다. 주력 제품인 바이오디젤의 생산량은 공장개선활동으로 꾸준히 증가하고있습니다.

당사가 위치하고 있는 울산광역시는 우리나라 4대 정유사 중에 SK에너지와 S-OIL의 공장이 소재하고 있으며, 발전용 바이오중유를 사용하고 있는 울산화력에 인접해 있습니다. 그리고 당사 공장이 신항부두와 연결되어 있어 발전용 바이오중유를 가장 많이 사용하고 있는 제주도에 제품을 공급하기 용이하여 타 경쟁 업체 대비 수송비 및 부대비용을 절감할 수 있는 지리적 장점이 있습니다. 또한 지형적으로도 남쪽에 위치하고 있어 겨울에는 따뜻하고 여름에는 시원한 편으로 급격한 날씨변화가 적어 공장 운영 시 장점으로 작용되고 있으며, 항구에 인접하여 원재료 도입 및 제품 수출에도 지리적으로 강점을 가지고 있습니다.

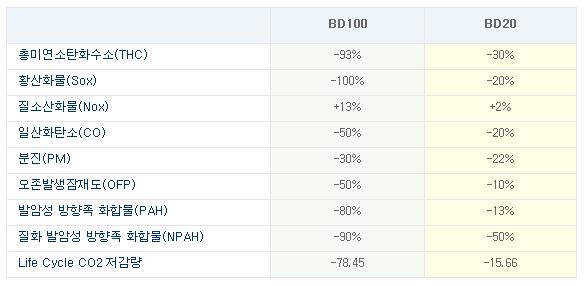

(6) 바이오디젤의 장점

바이오디젤의 가장 큰 장점은 자동차에서 배출되는 배기가스에 의한 공해를 저감시킬 수 있다는 점입니다. 바이오디젤(BD100)은 연소시 이산화탄소(CO₂)를 배출하지만, 바이도디젤 원료로 사용되는 대두, 팜 등의 식물성 원료가 자라면서 이산화탄소(CO₂)를 흡수하기 때문에 유엔 산하 정부간기후변화위원회(IPCC:Intergovernmental Panel on Climate Change)에서 인정하는 탄소중립연료로서 인정을 받고 있습니다. 또한 바이오디젤(BD100)의 경우 경유 대비 총미연소탄화수소, 황산화물, 일산화탄소, 분진, 오존발생잠재도, 발암성 방향족 화합물, 질화 발암성 화합물 감소 효과가 있습니다.

[Bio Diesel의 공해 감소 효과]

|

|

공해감소효과 |

출처 : 국립 바이오디젤 협회 USA, 2010

바이오디젤은 분자내 10∼12 %의 산소가 포함되어 있어 연소 시 완전연소를 도와주기 때문에 혼합사용 시 경유의 배기가스 저감효과가 다른 연료에 비해 크고, 바이오디젤의 원료는 콩, 옥수수, 유채유, 폐식용유 등과 같은 모든 식물성 유지뿐만 아니라다양한 동물성유지를 원료로 사용할 수 있습니다.

유럽은 자국의 바이오연료 원료 사용을 통한 농업 활성화 차원에서 유채유를 주로 사용하며, 미국 등지에서는 대두유를 주로 사용하고, 우리나라에서는 주로 대두유와 팜유, 폐식용유가 바이오디젤의 원료로서 사용되고 있습니다. 전체적으로는 유럽이 바이오디젤 보급량이 가장 많기 때문에 유채유가 바이오디젤의 원료로서 가장 많이 사용되고 있으며 대두유가 그 뒤를 잇고, 팜유의 사용도 지속적으로 증가하고 있습니다.

[바이오디젤의 반응 메카니즘]

|

|

합성 메카니즘 |

출처 : 한국석유관리원, 2010

바이오디젤(BD100)은 세탄가가 높아 Diesel Cycle에 의한 압축 착화 연소가 가능하여 개조가 불필요하며 차량 및 내연기관에도 바로 사용 가능하며, 기존 주유소 인프라도 그대로 사용 할 수 있으며, 바이오디젤 100% 사용 또는 경유와 혼합하여 사용하고 있습니다. 또한 바이오디젤은 독성이 없어 인체에 무해하고, 경유보다 발화점이 높아 안전하고 저장 및 수송이 용이하여 취급이 간편하고 엔진성능을 향상시켜 엔진수명을 연장시켜 주는 석유대체에너지입니다.

발전용 바이오중유는 벙커씨유를 대체해서 발전소에서 전기에너지를 생산하는 연료로 사용하고 있으며, 벙커씨유 대비 미세먼지 28%, 질소산화물 39%, 화산화물 100% 저감하여 탈화 및 탈질설비 가동없이 환경 규제치를 만족하며, 환경개선효과가 검증된 연료 입니다.

향후 지구온난화를 방지하기 위해 세계적으로 노력하고 있는 온실가스 감축에 기여할 연료로 평가받고 있으며, 해상 선박용 연료로의 사용도 검토되고 있으며, 보일러용 친환경연료로 사용을 검토하고 있습니다.

(7) 바이오디젤의 활용 및 국가경제에서의 중요성

바이오디젤이 처음 만들어진 것은 1853년 과학자 E. Duffy와 J. Patrick에 의해서였습니다. 그 이후 1893년 Rudolf Diesel에 의해 세계 최초로 디젤엔진이 발명되었고, 이때 사용한 연료는 석유계 경유가 아닌 땅콩기름이었습니다.

1900년 파리 세계전시회에서 선보인 디젤엔진은 세계화와 도시화 산업화에 따라 저렴하고 대량으로 구할 수 있는 현재 사용하고 있는 경유가 개발되어 사용되었습니다. 1990년대 들어 지구의 환경오염문제와 화석연료의 가격상승에 따라 바이오디젤에 대한 본격적인 연구가 시작되었으며 독일, 스웨덴, 체코 등지에서 바이오디젤 공장이 문을 열었고, 1998년의 경우 전 세계적으로 21개 국가에서 바이오디젤을 제조하고 사용하게 되었습니다.

현재 EU는 자동차 연료의 5%~7%정도를 바이오연료로 대체하고 있습니다. 바이오디젤은 경유와 발열량에서 크게 차이가 없고 탄소수도 비슷하여 성분 측면에서 경유를 쉽게 대체할 수 있는 연료입니다.

발전용 바이오중유는 2013년 국내 발전용 바이오중유 추진단을 구성해 연구수행기관으로 한국석유관리원과 한전 전력연구원이 참여해 상용화 연구를 통해 2014년부터 시범보급을 시작한 친환경 바이오연료 입니다.

바이오중유는 우리나라가 선도국가이며, 저급의 동ㆍ식물성유지를 원재료를 사용하는 친환경연료로써, 발전용외에 벙커씨유를 대체할 수 있는 다양한 산업군에 사용가능하게 용도가 개발될 것으로 기대됩니다.

바이오연료의 중요성은 다음과 같습니다.

첫째, 바이오연료인 바이오디젤과 발전용 바이오중유는 수송용 경유와 발전소에 사용하는 벙커씨유를 대체할 수 있는 석유대체연료로써 고갈이 우려되는 기존의 화석 연료에 비해 식물성 및 동물성 유지를 이용하여 지속적인 생산이 가능합니다.

둘째, 환경오염의 저감 효과가 높은 바이오연료는 원유에서 나오는 경유 및 벙커씨유에 비해 청정한 연료입니다.

1997년 3차 유엔기후변화협약(UNFCC, United Nations Framework Convention on Climate Change)에서는 지구온난화 규제와 방지를 위해 2008∼2012년까지 주요 선진국들의 의무적인 온실가스 감축목표 의무부담을 설정(38개국, 2008 ~ 2012년까지 평균 5.2% 온실가스 감축)하고 「교토의정서」를 채택하였으며, 2005년 2월 16일 공식 발효되었습니다.

당시 개도국으로 분류되던 우리나라는 의무대상국에서는 제외되었으나, 몇몇 선진국들은 감축목표 합의를 명분으로 우리나라도 자발적인 의무부담을 할 것을 요구하였습니다. 2012년 12월 카타르 도하에서 개최된 제18차 유엔기후변화협약 당사국 총회에서는 교토의정서를 2013년부터 2020년까지 8년간 연장하는데 합의했습니다. 이러한 점에서 연료의 전 생애주기에서 작물에 흡수되는 이산화탄소 양이 큰 바이오연료, 즉 바이오연료가 주목을 받게 될 것입니다. 또한 CO나 산성비의 원인이 되는 황산화물의 발생을 억제하는 것은 지구온난화 뿐만 아니라 도심의 대기오염 방지에도 큰 효과를 보이고 있습니다.

2015년 12월 프랑스 파리에서 제21차 유엔기후변화협약 당사국총회(COP21)가 열렸는데, 이 자리에 150개국 정상이 모여 2020년 적용될 '신 기후변화 체제(New Climate Regime)'의 기틀을 마련했습니다. 지구 평균온도 상승폭을 산업화 이전 대비 2°C 이하로 유지하되, 1.5°C 이하로 제한하기 위해 노력하기로 합의했습니다.

교토의정서는 선진국들에게 감축의무를 지웠지만 법적인 구속력은 없었으나, 파리기후변화협약에서는 감축의무를 규정하진 않았지만 자발적으로 국제사회에서 한 약속에 대해 법적인 구속력을 가지게 되었습니다. 또한 개도국들에게는 아무런 의무도 없었던 교토체제와는 달리 이번 파리기후변화협약은 모든 국가들에게 동일하게 적용됩니다. 대신 선진국은 개도국의 기후변화 대응을 지원하기 위해 2020년부터 매년 1,000억 달러를 지원하기로 했습니다.

셋째, 바이오연료 산업에 대한 투자는 고용 창출과 농가 소득 증대 효과를 발생시킵니다. 한국에서 발표된 산업통계의 의하면 바이오연료 100만리터 생산 당 피고용자가 1명 발생하는 것으로 나타났으며, 이러한 고용창출의 효과로 인해 세수의 증대, 실업률 감소가 기대되며, 또한 새로운 에너지원의 개발을 통한 새로운 투자와 협력 체계가 이루어지고 있습니다.

(8) 향후 전망

제2차 에너지 기본계획에 이어 2019년 6월에 발표한 3차 에너지 기본계획은 2018년3월부터 11월까지 민간 전문가들로 구성된 워킹그룹을 통해 의견수렴을 했으며, 10여차례의 공개토론회 공청회를 거쳐 에너지위원회 및 녹색성장위원회의 심의를 거쳐발표했습니다.

3차 계획은 1ㆍ2차 계획의 기본방향과 정합성을 유지하면서 깨끗하고 안전한 에너지로의 전환이라는 시대적 요구를 충실히 반영하였으며, 안정적 에너지 수급을 유지하면서 미세먼지 문제 해결 및 파리 협약에 따른 온실가스 감축 의무 이행 의지를 담았습니다.

3차 계획의 5대 중점 추진과제는 재생에너지의 2040년 발전비중을 30~35%로 확대하여 석탄발전을 과감히 축소하고, 원전은 점진적으로 감축하는 것을 목표로 삼고 있습니다.

바이오연료(바이오디젤, 발전용바이오중유)는 온실가스 감축에 기여하는 신재생 연료로써 3차 에너지 기본계획에 따라 바이오디젤의 혼합율 상승과 바이오중유의 지속적인 보급 확대가 기대됩니다.

다. 회사의 현황

(1) 시장의 특성

(가) 주요 목표시장

바이오디젤 시장은 국내 정유사 및 해외수출이 주요 목표시장입니다.

국내 정유사의 연간 바이오디젤 수요량은 2010년 약39만㎘(혼합율 2.0%)에서 2019년 말 기준 약74만㎘(혼합율 3.0%)로 지속적으로 증가하고 있습니다.

바이오중유 시장은 전기에너지를 생산하는 국내 발전사가 주요 목표시장입니다. 국내 발전사의 바이오중유 연간수요량은 2014년 약18만㎘로 시작해 2020년 말 약60만㎘ 규모의 수준이던 성장했으며, 2019년 3월 15일 상용화 이후 발전용 바이오중유 원료의 사용량이 증가하고 있습니다.

벙커씨유를 대체하는 신재생연료인 바이오중유는 전기를 생산하는 발전소의 발전기외에 공장의 연료, 선박의 연료를 대체해 지구 온난화를 예방하는 선박용 바이오연료로 성장할 가능성이 큰 신재생 연료입니다.

(나) 수요자의 구성 및 특성

바이오디젤의 수요자는 국내 4개 정유사로, 매년 입찰을 통해 선정하고 있으며, 4~5개의 바이오디젤업체로 부터 바이오디젤(BD100)을 공급받고 있습니다.

발전용 바이오중유의 수요자는 국내 발전사로 벙커씨유를 사용하고 있는 발전기에 정부의 신재생에너지 확대 정책에 따라 발전소의 연료로 사용해 전기에너지를 생산하고 있습니다.

수요자인 발전사는 분기별 및 수시 입찰을 통해 제조업에 등록되어 있는 바이오중유업체를 공급업체로 선정하고 있으며, 선정된 업체로부터 발전용 바이오중유를 공급받고 있습니다.

(다) 내수 및 수출의 구성

당사의 내수매출은 국내 정유사 및 발전사에서 대부분 발생하고 있으며, 수출의 경우2013년 7월에 미국환경보호청(EPA, Environmental Protection Agency)에 등록하여 미국 수출 요건을 획득한 이래로 지속적인 수출영업을 진행하고 있습니다. 이에 당사는 기업 성장뿐만 아니라, 국가 경제에도 기여하는 글로벌 기업으로 성장하고자 지속적인 국내영업 및 수출 향상을 위해 노력하고 있습니다.

[당사 내수 및 수출 구성비율]

(단위 : 백만원)

| 구분 | 2020년 | 2019년 | 2018년 | |||

|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 내수 | 210,703 | 90% | 158,443 | 90% | 154,730 | 100% |

| 수출 | 23,985 | 10% | 18,582 | 10% | 5,128 | 3% |

| 합계 | 234,688 | 100% | 177,025 | 100% | 159,858 | 100% |

(라) 수요의 변동요인

바이오디젤 수요의 변동요인은 경유의 바이오디젤 의무혼합비율과 경유 수요변동이 주요한 요인입니다.

경유에 혼합되는 바이오디젤의 혼합비율은 2018년부터 3.0%이며, 2021년 하반기부터는 3.5%로 상향될 것으로 예상됩니다.

발전용 바이오중유는 2019년 3월 상용화됨에 따라 신재생에너지 이용ㆍ보급ㆍ확대정책에 따라 발전기의 사용량이 늘어나고 있고, 동ㆍ식물성 유지 원료를 사용하는 제조업에서 나오는 부산물을 재활용하는 바이오중유는 향후 전세계적인 신재생에너지 확대 정첵에 따라 꾸준이 이용량이 늘어날 것으로 전망됩니다.

(2) 회사의 영업활동 및 생산

당사는 국내 최초로 자체 설계한 연속식 바이오디젤 생산 기술을 바탕으로 친환경 대체 에너지인 바이오디젤을 생산하고 있는 기업으로, 2006년 3월 설립하여 2007년 10월 울산광역시 울주군 소재 석유화학 단지 내 자가 사업장에 바이오디젤 생산에 필요한 자동화생산설비를 갖춰 그 당시 산업자원부의 석유대체연료 수출입업 등록을 인가 받았습니다. 이후 당사는 저가 원재료 확보 및 자체 개발한 생산 기술을 통해 바이오디젤을 생산하여 국내 정유회사에 공급함으로써 바이오디젤시장의 선도기업으로 부상할 수 있었습니다.

당사는 바이오디젤 혼합율 상승에 대비하여 2009년 기존 연 생산능력 79,200㎘ →120,000㎘로 변경 하였으며, 2019년 5월 120,000㎘ →165,000㎘로 상향 변경 등록하였습니다. 또한 바이오디젤 수출을 위해 유럽및 미국, 아시아 등에서 주관한 컨퍼런스 및 세미나에 참여하여 원재료 및 수출동향, 그리고 인적 물적 네트워크 관리를 통하여 수출 증대를 위한 영업활동도 지속적으로 전개하고 있습니다.

특히, 바이오디젤 부산물인 글리세린 및 피치는 용도개발를 통해 원료화 하고 있습니다.

2015년부터는 바이오중유를 생산하여 발전사에 공급하고 있으며 지속적인 바이오중유 시장에 대한 관심을 가지고 생산, 마케팅, 연구개발 등 다방면으로 경쟁력을 확대하고 있습니다

당사는 영위중인 바이오연료(바이오디젤,바이오중유)의 생산시설 확대를 위해 울산신항공장지역에 온산공장 3배 규모 부지에 원료 정제 및 바이오중유 생산설비와, 원료 및 제품을 저장할 수있는 탱크에 투자하여, 2019년 12월 완공하여 사용중에 있습니다.

[최근 3개년 매출액 추이]

(단위 : 백만원)

| 구분 |

2020년 |

2019년 |

2018년 |

|

|---|---|---|---|---|

| 매출액 | 바이오연료 | 227,890 | 170,090 | 152,551 |

| 부산물 및 기타 | 6,798 | 6,935 | 7,307 | |

| 합계 | 234,688 | 177,025 | 159,858 | |

라. 신규사업 등

(1) 사업분야 및 진출 목적

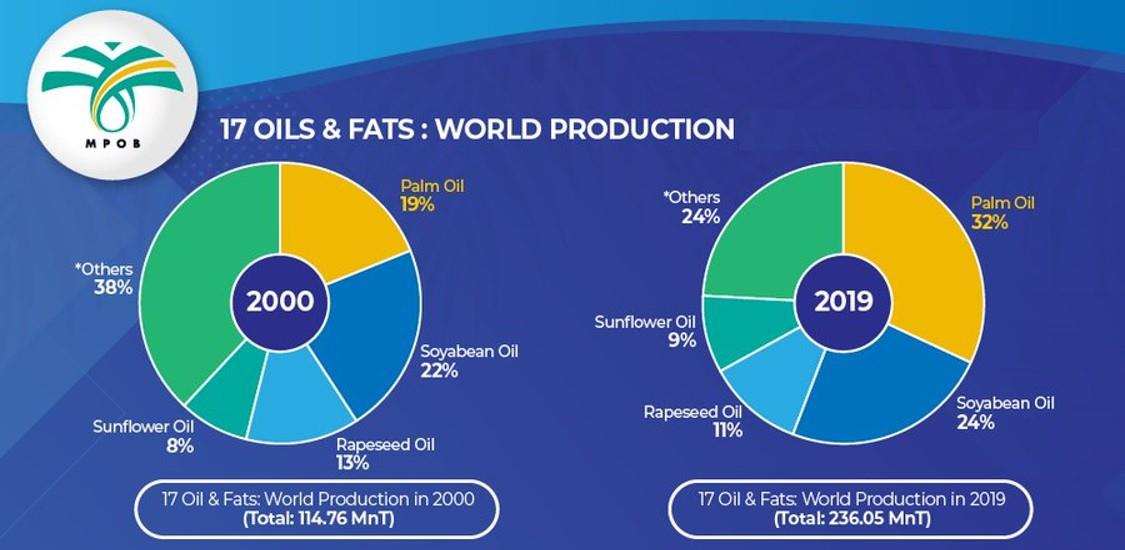

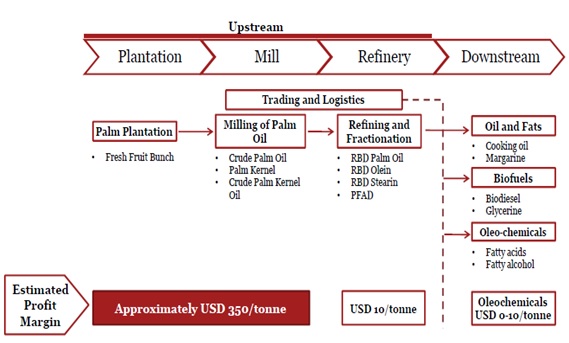

당사가 2012년 세계 식물성 기름 시장의 33%정도를 차지하고 있는 팜오일을 생산, 판매할 수 있는 오일팜 플랜테이션 사업에 진출했습니다.

팜 오일은 오일팜 나무의 열매에서 압축 채유되는 식물성 기름으로, 주로 열대지역에서 자라는 오일팜은 오일을 가장 많이 함유하고 있는 작물로 알려져 있으며, 오일 수율은 코코넛보다 3배, 대두보다 10배 수준입니다.

2019년 전세계 동식물성오일 생산량 기준으로 보면 오일팜은31.3%로 수위를 차지하고 있으며, 2위인 대두(24.2%) 대비30% 가량 높은 수준입니다.

생산관리를 잘 할 경우 오일팜의 ha당 오일 생산량은 연간5~7톤 정도입니다.

당사는 해외자원개발사업 진출을 통해 바이오디젤의 주 원재료인 팜유의 경제적, 안정적 확보와 정부가 적극 추진중인 해외자원개발을 통한 원재료 자급율 증대에도 기여할 수 있고, 당사의 신성장동력 확보 및 연관사업 진출 기회를 도모하기 위해 투자했습니다.

(2) 시장의 주요 특성과 성장성

오일팜 산업은 진입장벽이 높은 산업입니다. 오일팜에서 FFB(Fresh Fruit Bunch)가 맺기까지 식재 후 3~4년이 걸리며, FFB(Fresh Fruit Bunch)를 수확한 후에도 착유하기 위한 가공시설이 필요하기 때문에 초기 투자비용이 많이 듭니다. 하지만 사업이 안정 단계에 접어들게 되면 FFB(Fresh Fruit Bunch) 뿐만 아니라 부산물을 활용한 다양한 사업이 가능합니다. 단순히 팜 오일로 판매할 수 있을 뿐만 아니라 이를 이용하여 화장품이나 식용유로 가공해 부가가치를 높이는 다운스트림 분야까지 진출할 수 있으며, FFB(Fresh Fruit Bunch)를 이용하고 남은 빈 송이 폐기물을 이용하여 각종 공산품 재료 또는 퇴비 생산에도 이용할 수 있습니다. CPO(Crude Palm Oil) 세정 단계에서 발생하는 폐수를 처리하는 과정에서 메탄가스를 추출하여 바이오매스 발전 사업으로의 확장도 가능합니다. 특히 고유가와 지구 온난화에 따른 환경문제가 대두되면서 팜 오일의 바이오디젤의 원재료 사용이 주목받고 있습니다.

특히 매년 재배 면적이 늘어나고 있고, 전세계적으로 팜유의 소비량이 증가하고 있어성장성이 매우 높은 시장입니다.

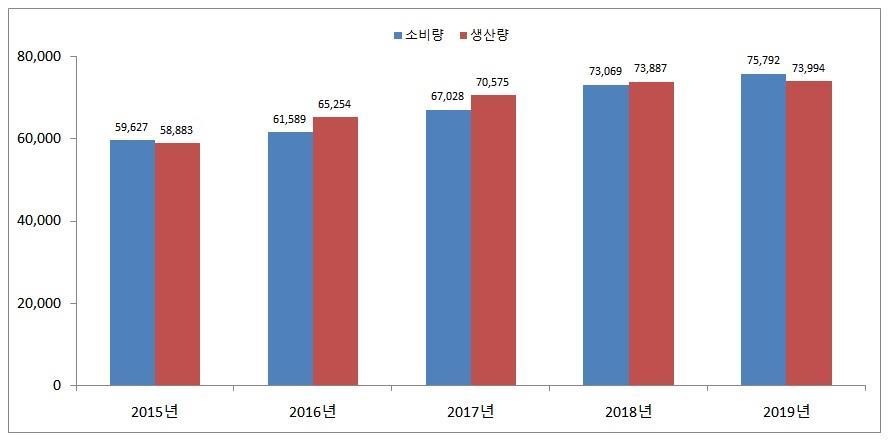

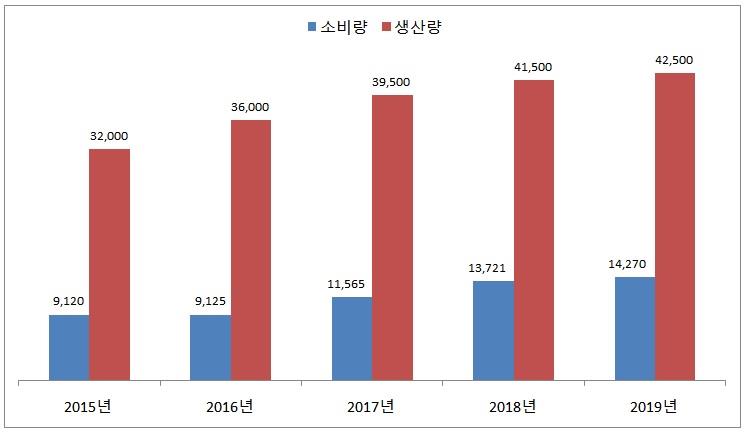

팜유의 생산량은 매년 증가하고 있고, 2014년 60,129천톤에서 2019년 74,000천톤 생산되어 2014년 대비 23% 증가했습니다.

(3) 투자 현황

당사가 개발하고 있는 오일팜 플랜테이션 예정 면적은 9,000ha로 지역주민들이 재배하게 되는 Plasma농장(법적으로 회사가 허가 받은 오일팜 재배면적의 약 20%에 해당하는 면적에 대해 지역주민들이 직접 오일팜을 재배할 수 있도록 지원할 것을 의무화한 농장) 면적을 합산하면 총 10,800ha입니다.

투자 비용은 오일팜 농장 운영비용, 그리고 FFB(Fresh Fruit Bunch)를 착유하는 CPO Mill 완공에 투자되는 금액이며, 2012년부터 2020년까지 투자금액은 829억원 수준입니다.

오일팜은 대단위 지역에 식재하기 때문에 식재하는데 상당한 시간이 필요하고, 오일팜은 식재 후 3~4년 정도 자라면 수확하여 판매할 수 있습니다.

당사는 2012년부터 오일팜의 식재를 시작해 2016년부터는 팜열매인 FFB(Fresh Fruit Bunch)를 수확하고 있습니다. 2017년 본격적인 CPO 생산과 판매가 시작되었습니다.

[종속회사에 관한 사항]

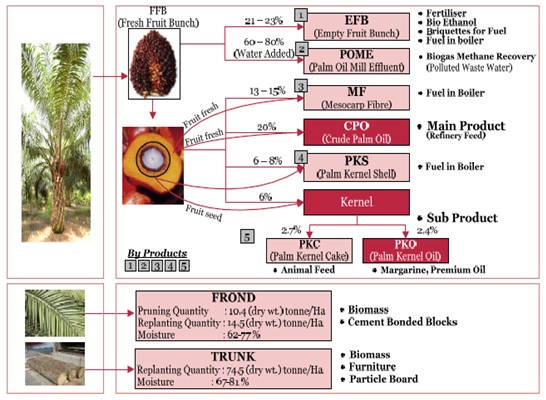

가. 산업 현황 및 전망

(1) 산업의 특성

팜오일은 오일팜 나무의 열매(Fresh Fruit Bunch, 이하 "FFB")에서 압축 채유되는 식물성 기름입니다. 오일팜 묘목을 농장부지에 식재하면 3년 내외의 기간 후에 FFB가 열리는데, 이 FFB를 수확하여 가공 시설(Mill)에서 착유 과정을 거치면 주산물인 CPO(Crude Palm Oil, 미정제 팜오일)과 부산물인 PKO (Palm Kernel Oil) 등 식물성 유지가 생산됩니다.

|

|

Palm Tree Product |

단순히 팜 오일로 판매할 수 있을 뿐만 아니라 이를 이용하여 화장품이나 식용유로 가공해 부가가치를 높이는 다운스트림 분야까지 진출할 수 있으며, FFB를 이용하고 남은 빈 송이 폐기물을 이용하여 각종 공산품 재료 또는 퇴비 생산에도 이용할 수 있습니다. CPO 세정 단계에서 발생하는 폐수를 처리하는 과정에서 메탄가스를 추출하여 바이오매스 발전 사업으로의 확장도 가능합니다.

오일팜 플랜테이션 산업은 진입장벽이 높은 산업입니다. 오일팜은 식재 후 첫 FFB가 열리기까지 3~4년이 걸리므로 초기 식재단계는 순수하게 자본이 투입되는 단계이며, 최대 수확이 가능한 성숙기까지는 이후 6~7년이 걸리므로 사업주기가 상대적으로 긴 사업에 해당합니다. 또한 FFB를 수확한 후에도 착유하기 위한 가공시설이 필요하기 때문에 초기 투자비용이 많이 드는 특성이 있습니다. 하지만 일단 사업이 안정 단계에 접어들게 되면 장기간 동안 고수익을 안정적으로 향유할 수 있을 뿐만 아니라, 부산물을 활용한 다양한 연관사업도 가능합니다.

오일팜 나무는 적도 남북위 10°이내에서만 재배가 가능한 식물이며, 연평균 강수량1,700mm 이상이고, 평균기온이 26℃ ∼ 32℃, 일조량이 하루 5시간 이상인 지역이 생육에 적합한 것으로 알려져 있습니다. 이러한 제약조건으로 인해 인도네시아와 말레이시아가 전세계 팜오일 생산량의 84% 정도를 생산하고 있습니다.

<2020년 국가별 Palm Oil 생산량> (단위:백만)

|

국가 |

인도네시아 |

말레이시아 |

태국 |

콜롬비아 |

나이지리아 |

기타 |

총계 |

|---|---|---|---|---|---|---|---|

| 생산량 | 44 | 20 | 3 | 2 | 1 | 6 | 75 |

| 비중 | 58% | 26% | 4% | 2% | 2% | 8% | 100% |

출처: USDA, Oilseeds: World Markets and Trade, 2021

2020년 전세계 식물성 Oil 소비량은 2억 7백만톤으로 전년대비 3% 증가하였으며, Palm Oil은 전세계 식물성 Oil 소비량의 36%를 차지하며, Palm Oil 소비의 71%는 식용으로 소비하고 있습니다. 또한 인도네시아는 전세계 Palm Oil의 57% 정도를 생산하고 있어 인도네시아는 Palm Oil 가격변화에 미치는 영향이 가장 큰 국가입니다.

|

|

mpob 분석 |

팜오일은 주로 인도네시아와 말레이시아에서 생산되지만, 소비는 인도, 인도네시아, 중국이 전세계 소비량의 40% 이상을 소비하기 때문에 팜오일 수요는 이들 3국의 경제발전 및 소득수준 증가와 밀접한 연관이 있습니다.

<2020년 국가별 Palm Oil 소비량 추정> (단위 : 천톤)

|

국가 |

인도 |

인도네시아 |

중국 |

EU |

말레이시아 |

기타 |

총계 |

|---|---|---|---|---|---|---|---|

|

2015년 |

9,100 |

9,120 |

4,800 |

6,700 |

3,000 |

26,907 |

59,627 |

|

2016년 |

9,350 |

9,125 |

4,750 |

6,900 |

2,587 |

28,877 |

61,589 |

|

2017년 |

9,270 |

11,565 |

5,100 |

6,950 |

3,233 |

30,910 |

67,028 |

|

2018년 |

9,805 |

13,721 |

7,012 |

7,170 |

3,504 |

31,857 |

73,069 |

|

2019년 |

10,035 |

14,270 |

7,220 |

7,145 |

3,675 |

33,447 |

75,792 |

| 2020년 | 9,430 | 14,875 | 6,445 | 6,500 | 3,525 | 33,348 | 74,123 |

출처: USDA, Palm Oil : World Supply and Distribution, 2020.07

다양한 유지작물 중에서 오일팜은 전세계 시장이 가장 크고, 단위면적당 오일 생산성이 가장 높아 오일 산출고는 코코넛보다 3배, 대두보다 10배 수준이며, 오일 제조비용도 가장 낮아 투자경제성이 가장 높은 작물로 평가됩니다. 생산관리를 잘 할 경우 오일팜의 ha당 오일 생산량은 연간 5~7톤 정도입니다. 열매로부터의 착유율은 종자에 따라 상이하지만 대체로 CPO의 경우는 20~25%, PKO의 경우는 3.0~5.5% 수준입니다.

(2) 산업의 성장성

(가) 해외

현재 전세계적으로 오일팜 농장 면적은 계속 증가하고 있으나 그 증가율은 꾸준히 감소하고 있습니다. 이는 최근들어 오일팜 농장 개간으로 인한 열대우림지의 감소와 함께 생물의 다양성이 줄어드는 현상이 이슈로 제기되면서 농장 개간에 대한 허가를 받기가 점차 까다로워지고 있기 때문입니다. 이러한 상황에 대응하기 위해 팜 농장들에서는 재배면적당 FFB 생산량을 늘리려는 노력이 이루어지고 있습니다. 정보공학을 통해 농장을 효휼적으로 관리하려는 노력이 이루어지고 있으며, 종자 개량 실험도 꾸준하게 이루어지고 있습니다.

전세계 팜오일 시장은 최근 중국, 인도와 동남아 국가들의 소득 수준이 높아지면서 식물성 기름의 소비가 늘어나고, 최근 바이오디젤의 원료로 팜 오일의 수요가 꾸준히증가함에 지속 확대되고 있습니다. 2011년 기준 50,483천톤 [MT: Metric Tons] 수준의 전세계팜오일 수요량은 2019년 75,090천톤으로 증가하여 연평균 5.6%의 성장율을 나타낼것으로 전망/집계 되고 있으며, 공급량도 증가하는 수요에 따라 지속 확대되는 것으로 나타났습니다.

<세계 팜오일 시장규모 추이>

(단위:천MT)

|

|

세계 팜오일 시장규모 추이 |

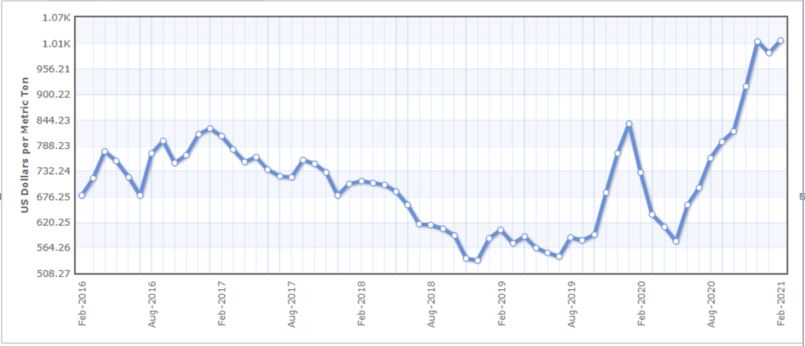

출처: USDA, Palm Oil : World Supply and Distribution, 2020.03

2019년 팜오일 가격은 3분기까지 하락 후 4분기부터 수요증가 영향으로 급상승하여2020년 1월800달러/톤까지 상승하였으나, 세계적인 코르나 유행 영향으로 세계경제 급락에 따라 하락 추세로 전환 되었으나 이는 일시적인 코로나19 영향으로 2020년 5월 이후 부터 상승추세로 전환되었습니다. 향후 장기전망은 세계적인 팜수요 증가 및신재생에너지 확대 정책 영향으로 팜오일 가격은 꾸준히 상승할 것으로 전망 됩니다.

가격 상승 요인으로는, 2019년 초 엘니뇨 현상으로 인해 강우량이 감소하였고, 2019년 말에는 전체적으로 주요 팜 수확지대에서 가뭄 발생 등으로 인하여, 농장 전체 생산량이 줄어 가격이 상승 될 것으로 보입니다. 또한, 인도네시아 정부는 B30 정책 즉, 바이오디젤 사용 30% 의무화를 2020년부터 시행하여 이에 따른 CPO 수요량이 최소 250만톤이 추가로 필요하게 될 것으로 보입니다.

|

|

팜오일 가격 전망 |

[ 인도네시아 팜오일 시장규모 추이 ]

(단위:천MT)

|

|

인도네시아 palm oil 소비량 & 생산량 |

출처: USDA, Palm Oil : World Supply and Distribution, 2020.03

(3) 경기변동의 특성

오일팜 산업에서 주된 생산물인 CPO는 경기에 따라 가격이 변동될 수 있습니다. 특히 식물성 오일 중 큰 비중을 차지하고 있는 대두유의 수급 상황에 따라 영향을 받으며, CPO 생산량의 대부분을 차지하는 말레이시아와 인도네시아의 정치 및 사회적 상황에 따라 가격 변동이 발생하지만, 대체재 가격하락에 따른 리스크는 높지 않은 상황입니다.

또한 팜오일 가격이 2007년 이후 유가와 유사한 양상으로 연동되었으나, 최근 유가와 연동성이 많이 낮아진 상태입니다. 글로벌 경기가 팜오일 수요에 직접적인 영향을 미치기 때문에 글로벌 경기침체가 장기화 될 경우 팜오일 수요 감소로 인해 수익성이 저하될 수 있는 리스크가 존재합니다. 한편 최근의 국제유가는 변동성이 커지면서단기적으로는 국제유가가 많이 상승하였으나 장기적인 전망은 여전히 안정세를 유지할 것으로 예상하고 있습니다.

또한 인도와 중국의 국민소득 증가에 따라 식용유로서 CPO 수요가 증가하고 있으며, CPO가 바이오디젤 원료로 각광을 받으면서 CPO 가격은 향후 상승할 것으로 예상됩니다.

나. 국내외 시장여건

(1) 시장의 안정성

CPO는 인도네시아의 주요 생산품 중 하나로서 정부가 공급 안정성을 유지해야 하는 중요한 장기관리품목이며, CPO는 비석유가스 부문 수출 중 기계, 전자제품, 광물자원보다 높은 비중을 차지하고 있어 인도네시아 무역수지 및 세수에 지대한 공헌을 하고 있는 품목입니다. 또한 오일팜 플랜테이션은 지역주민의 일자리 창출은 물론 주민의 경제적 지위향상에 많은 기여를 하는 분야로서 정부는 이 분야에 지대한 관심을 가지고 실질적인 투자와 농장개발이 이루어지도록 적극 지원하고 있습니다.

하비비와 메가와티 정부에서는 작은 규모에 불과했던 오일팜 농장 규모를 확대하기 위해 비효율적인 농지와 산림을 적극적으로 개간하는 정책을 펼쳤으며, 유도유노 정부 역시 2004년부터 외국인 투자 유치와 팜오일 산업을 국가산업으로 육성하기 위해 팜농장 친정책을 펼치고 있습니다. 그 결과 대부분의 농장이 대규모 농장으로 변모했으며, 말레이시아를 제치고 세계 최대 팜오일 생산국이 되었습니다.

2019년 인도네시아 국영석유회사인 PERTAMINA의 보조금 적용 바이오디젤 혼합율은20%이며, 2020년부터는 바이오디젤 혼합율을 30%로 상향했으며, 장기적으로는 50%까지 상향 조정하는 정책(Bio Fule Mandatory Road Map)을 추진하고 있습니다.

중국, 인도의 경제성장과 중산층 인구증가, 2020년 말레이시아 바이오디젤 혼합비율 10%에서 20% 상승 등으로 인한 팜오일 수요의 증가가 예상되고, 팜오일 가격도 상승할 것으로 전망되어 당사의 오일팜 플랜테이션 사업은 향후 안정적, 지속적으로 성장할 것으로 예상됩니다.

(2) 경쟁상황

2007년 이후 오일팜 플랜테이션 산업의 Profit Margin이 개선되고, 바이오디젤의 원료로서의 매력도가 대두되면서 말레이시아와 인도네시아에 대한 외국인 직접투자와 내국인의 투자가 공격적으로 이루어졌습니다. 이로 인해 오일팜 성장에 적합한 농장부지를 확보하기 위한 경쟁이 심화되고 있으며, 단위면적당 가격도 급격하게 상승하는 양상을 보이고 있습니다.

과거 오일팜 산업 부문은 국영회사의 영역에 속했지만 1990년대 초부터 민간기업들이 오일팜 산업에 참여하기 시작하였으며, 현재는 재배 면적의 약 60%가 민간기업의 소유로 되어 있습니다. 하지만 민간 기업들의 참여에도 불구하고 노동집약적인 농장 관리와 FFB 수확작업 등 생산기술이 전통적인 방법에 머물고 있기 때문에 보다 효과적인 생산방식이 개발된다면 비용 절감및 생산량 증가로 인한 이윤 증대가 예상됩니다.

인도네시아 오일팜 플랜테이션 기업들은 아직까지 FFB로부터 CPO를 생산하는 업스트림 분야에 집중하고 있고, 이를 가공해서 화장품이나 식용유로 가공해 부가가치를 높이는 다운스트림 분야는 아직 진출이 미미한 실정입니다.

(3) 시장점유율 추이

인도네시아 CPO 생산량에서 사기업, 영세농, 공기업이 차지하는 비중을 보면, 공기업 위주였던 과거와 달리 최근 사기업과 영세농 등 민간부문의 비중이 급격하게 증가하고 있으며, 이로 인해 민간부문의 부지 확보 경쟁도 가열되고 있습니다. 그러나 Moratorium 정책으로 신규사업자의 농장허가 확보 및 시장진입은 점차 어려워질 것으로 예상됩니다.

인도네시아 세계시장 점유율은 세계1위로 팜유생산량이 계속적으로 증가하여 시장점유율이 상승할 것으로 전망됩니다.

(4) 경쟁력 좌우 요인

오일팜 개발이 가장 먼저 시작된 수마트라 섬의 경우, 급격한 오일팜 식재면적 증가에 따라 주민들의 보상 요구수준도 증가하고 있으며, 이로 인해 주민들과의 불화가 자주 발생하고 있습니다. 현지기반이 없는 외국계 기업으로서는 주민과의 마찰이 발생할 경우 해소가 용이하지 않아 농장 운영이 불가능해지거나 개발이 지연되는 등 농장 운영의 핵심장애요인으로 대두되고 있습니다.

따라서 농장 개발 초기단계에 있는 외국계 기업의 경쟁력을 좌우하는 요인은 토지보상 및 대민 Issue의 원활한 해결, 말레이시아 농장 운영 Best Practice 적용을 통한 운영효율성 및 생산성 제고 및 플랜테이션 확장을 위한 경작가능 토지의 추가확보 등 입니다.

(5) 회사의 경쟁상의 강점과 단점

PT Niagamas Gemilang의 기존 운영진들은 CDC, Cargill 등 오일팜 대기업 근무경력 20년 이상을 보유한 전문인력들로서 현장운영 및 대민 Issue 해결 경험이 많아 현재까지 특별한 대민/대관 Issue가 발행하지 않았습니다. 또한 오일팜 대기업들이 사용하는 농장 경영의 Best Practice를 PT Niagamas Gemilang 농장개발에 적용하고 있어 농장 운영효율성과 생산성 측면에서 타 플랜테이션들 대비 차별적인 경쟁력이 될 것으로 기대하고 있습니다. 또한 농장운영 경험 및 Knowhow를 보유한 외부 전문인력을 자문위원으로 구성하여 농장운영 시 발생할 수 있는 대민/대관/기술적 Issue 해결 역량을 한층 강화하고 있습니다.

또한 기존 운영진, 자문위원 및 사마린다 인근 대관 네트워크를 통해 추가확장에 적합한 부지 확보를 위한 노력을 강화함으로써 동부 칼리만탄 중심의 인접 확장이 용이할 것으로 기대하고 있습니다.

다. 주요 제품 및 서비스

(1) 제품의 구성

오일팜 플랜테이션에서 생산되는 제품은 식물성 오일인 CPO(팜원유), PK(팜핵씨)로 구성됩니다. FFB로부터의 착유율은 종자에 따라 상이하지만 대체로 CPO의 경우는 20~25%, PKO의 경우는 3~5.5%의 수준입니다. PT.Niagamas Gemilang의 경우, 2017년부터 CPO 생산을 시작한 이래로, CPO와PK의 생산량이 지속적으로 증가하고 있습니다.

(2) 제품의 사용용도와 기능

Mill 공장의 주/부산물인 CPO, PK, 미정제 PKO 등이 정제시설을 거치면 정제 팜오일, 정제 올레인, 정제 스테아린 등이 얻어지며, 이들 생산물들은 Down Stream 분야에서 식용오일과 바이오디젤, 올레오케미칼 산업 분야의 원료로 활용되며, 이 밖에도 마가린, 글리세린, 지방산 등 다양한 연관산업에서 원료로 활용됩니다.

|

|

제조 Flow Chart |

(3) 특징

오일팜은 묘목을 식재한 뒤 약 3년 후부터 FFB의 수확이 가능합니다. 오일팜의 평균 수명은 약 25년으로, 식재 후 4년이 되는 해부터 약 13년에서 16년이 되는 해까지재배면적 당 FFB 생산량이 증가하며 이후 점차적으로 감소합니다. 따라서 초기 투자비용이 상당하지만, 식재 이후부터는 장기간 지속적인 수확이 가능하기 때문에 장기간 CPO, PKO를 생산할 수 있다는 장점이 있습니다.

PT Niagamas Gemilang 농장에 2012년 식재한 팜나무의 FFB는 2016년부터 생산되고 있으며, 이후 급속하게 수확량이 증가하고 있습니다. Mill 공장 가동초기에는 FFB 자체생산량과 Plasma 생산량이 Mill 공장의 연간 최대 수용량 (27만톤)에 미달하여 외부로부터 FFB 필요 물량을 매입하였고, 2016년부터는 당사 농장 FFB 수확량이 지속 상승하고 있습니다.

라. 주요 원재료

오일팜 플랜테이션의 주요 원재료는 종자와 비료입니다. 병충해에 강하고 수확량이 많으며, 수확이 용이하도록 지나치게 높게 자라지 않는 종자를 개발하기 위한 종자개량이 상당기간 지속되어 최근에 개발된 종자들의 수확량은 크게 증가했으며, 병충해에 대한 내성을 높이기 위해 5개 종류 이상의 종자를 선택하여 식재하고 있습니다.

원재료 비용의 가장 뜨거운 이슈는 비료 가격의 절감방안입니다. 2000년대 중반에는 플랜테이션 개발의 가장 큰 비용부담요소가 노동력이었던 데 반해, 2000년대 후반에는 비료 가격이 노동비용을 초과하는 현상이 나타나고 있고, 식재단계의 전체 개발비용 중 비료 비용이 30%를 초과하는 것으로 보고되고 있습니다. 따라서 비료비용 절감방안이 관심사로 부각되고 있으며, 팜오일 생산 폐기물 및 Compost를 활용한 유기물 비료를 사용함으로써 기존의 고가 화학비료를 대체하려는 연구가 활발하게 진행 중입니다. 또한 인력의 효율적인 운영 측면 고려 및 불필요한 비용 발생 억제 등 내부적으로 통제할 수 있는 부분을 검토하여, 효율적인 회사 운영을 제고하려 노력하고 있습니다.

마. 생산 및 설비

|

|

cpo mill-loading ramp 작업 |

|

|

식재지전경 |

|

|

식재지전경2 |

|

|

식재지전경3 |

바. 매출

2017년부터 CPO생산이 본격화 되었으며, 2018년 매출액은 214억원, 2019년 매출액 253억원, 2020년 매출액 330억원으로 CPO 생산을 본격적으로 시작한 2017년 이후 지속적으로 매출과 생산량이 증가하였습니다. 또한 CPO 생산 및 판매량은 Mill 공장의 FFB 수용량, CPO 수율에 의해 결정되므로, 플랜테이션 운영/관리를 고도화해 FFB 수확량을 증대시키고, MIll 공장의 운영효율성을 제고함으로써 CPO 생산 효율을 극대화할 계획입니다. 현재 CPO Mill Capa는 시간당 30톤이며, FFB 자체 생산량과 Plasma 생산량이 Mill 공장의 연간 최대 수용량을 초과할 경우 CPO Mill FFB 시간당 최대용량을 60톤으로서 확대할 계획입니다.

2. 주요 제품

가. 주요제품 현황

(단위:백만원)

| 품목 | 2020년 매출액(비율) |

2019년 매출액(비율) |

2018년 매출액(비율) |

제품 설명 |

|---|---|---|---|---|

| 바이오연료 | 227,890 (97.1%) |

170,090 (96.8%) |

152,551 (95.4%) |

바이오디젤, 바이오중유 |

| 부산물 및 기타 |

6,798 (2.9%) |

6,935 (3.2%) |

7,307 (4.6%) |

글리세린,피치, 지방산, 기타 등 |

| 합계 | 234,688 (100%) |

177,025 (100%) |

159,858 (100%) |

- |

|

|

제품 |

<BD100> <바이오중유>

|

|

부산물 |

< 증류부산물 >

나. 주요 제품 등의 가격변동 추이

(단위 : 원/KG)

| 품목 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|

| 바이오연료 | 904 | 779 | 841 |

주1) 주요 제품의 단가는 세전가격 기준이며 수출이 포함된 평균단가입니다.

3. 주요 원재료

가. 주요 원재료 매입 현황 및 매입처

(단위 : 백만원, 천$)

| 매입 유형 |

품목 | 구분 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|---|---|

| 원재료 | 대두유 |

국내 | 3,128 | 698 | 238 |

| 수입 | 4,871 ($4,310) |

- | 4,047 ($3,569) |

||

| 팜유 (윌마 등) |

국내 | 707 | - | 219 | |

| 수입 | 67,121 ($56,595) |

38,107 ($33,172) |

54,213 ($49,819) |

||

| 기타 | 국내 | 80,102 | 72,258 | 63,709 | |

| 수입 | 34,077 ($26,811) |

34,138 ($35,037) |

1,396 ($1,232) |

||

| 총 합계 | 국내 | 83,937 | 72,956 | 64,166 | |

| 수입 | 106,069 ($87,716) |

72,245 ($68,209) |

59,656 ($54,620) |

||

| 합계 | 190,006 | 145,201 | 123,823 |

주) 품목별 미 달러화 표기는 서울외국환중개소 평균 매매기준율 기준으로 작성되었으며,통관세 및 기타 부대비용은 제외 된 금액입니다.

주) 결제조건은 신용장개설(Usance 최장 180일), 국내는 세금계산서 발행 후 15일 이내 현금 결제입니다.

나. 원재료 가격변동추이

(단위 : 원/kg, $/톤)

| 품목 | 구분 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|---|

| 대두유 ($/톤) |

국내 | 1,112 | 890 | 874 |

| 수입 | 978 ($862) |

- | 835 ($736) |

|

| 팜유 ($/톤) |

국내 | 700 | - | 730 |

| 수입 | 814 ($687) |

633 ($564) |

683 ($628) |

주) 품목별 미 달러화 표기는 서울외국환중개소 평균 매매기준율 기준으로 작성되었으며,통관세 및 기타 부대비용은 제외 된 금액입니다.

4. 생산 및 설비에 관한 사항

가. 생산능력 및 생산실적

(단위 : ㎘, 백만원)

| 제품 (품목명) |

구분 | 2020년 (제15기) |

2019년 (제14기) |

2018년 (제13기) |

|||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 바이오 디젤 |

생산능력 | 165,000 | 140,600 | 165,000 | 122,844 | 120,000 | 89,854 |

| 생산실적 | 144,600 | 123,300 | 139,366 | 103,760 | 120,972 | 92,357 | |

| 가 동 율 | 88.0% | 84.5% | 100.8% | ||||

| 기말재고 | 8,963 | 9,756 | 5,432 | 4,831 | 2,130 | 2,043 | |

주) 생산능력은 년간 기준입니다.

(1) 생산설비 현황

(단위 : 백만원)

| 자산 과목 |

소재지 | 취득 원가 |

K-IFRS | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 기초가액 (2020.01.01) |

당기 증가 |

대체 | 처분 | 당기 상각 |

상각 누계 |

당기말 잔액 (2020.12.31) |

|||

| 토지 | 울산 울주군 온산읍 화산1길 70 |

1,435 | 1,435 | - | - | - | - | - | 1,435 |

| 건물 | 6,891 | 5,736 | 47 | - | - | (256) | (1,043) | 5,526 | |

| 구축물 | 24,649 | 18,794 | 1,214 | - | - | (1,569) | (4,839) | 18,439 | |

| 기계 장치 | 39,067 | 23,780 | 579 | - | - | (3,276) | (16,359) | 21,083 | |

| 차량 운반구 | 285 | 116 | - | - | - | (51) | (219) | 65 | |

| 비품 | 667 | 235 | 88 | - | - | (64) | (409) | 259 | |

| 연구용자산 | 1,084 | 628 | 7 | - | - | (135) | (584) | 499 | |

| 건설중인자산 | 106 |

- | 106 | 97 | - | - | - | 9 | |

| 합 계 | 74,184 | 50,724 | 2,041 | 97 | - | (4,572) | (23,455) | 47,316 | |

(2) 최근 3년간 변동사항

(가) 취득설비자산

(단위 : 백만원)

| 설비자산명 | 취득가액 | 취득일 | 취득사유 | 용도 |

|---|---|---|---|---|

| 건물 | 3,995 | 2018년~2020년 | 사무동리모델링, 사무동체육시설 신항공장 건축 |

사무용 |

| 기계장치 | 22,982 | 2018년~2020년 |

생산안정화 및 전처리 공장을 위한 설비투자 신항공장 설비투자 |

추가설비 |

| 구축물 | 18,474 | 2018년~2020년 |

신항공장 탱크 | 저장시설 |

| 연구용자산 | 639 | 2018년~2020년 |

바이오디젤 및 바이오중유 분석을 위한 시험장비 구매 | 실험분석기 |

| 비품 | 324 | 2018년~2020년 |

사무기기 및 비품 구매 | 사무용 |

(나) 매각설비자산

당사는 보고서 작성 기준일 현재 매각한 설비자산이 없습니다.

5. 매출에 관한 사항

가. 매출실적

(단위 : 백만원)

| 매출 유형 |

품목 | 2020년 | 2019년 | 2018년 |

|---|---|---|---|---|

| 금액 | 금액 | 금액 | ||

| 제품 | 바이오연료 | 227,890 | 170,090 | 152,551 |

| 기타 | 부산물 및 기타 | 6,798 | 6,935 | 7,307 |

| 합계 | 234,688 | 177,025 | 159,858 | |

나. 주요 매출처 등 현황

(단위 : 백만원)

| 매출 유형 |

품 목 | 매 출 처 | K-IFRS | ||

|---|---|---|---|---|---|

| 2020년 | 2019년 | 2018년 | |||

| 제품 | 바이오연료 | 수 출 | 23,985 | 18,582 | 5,128 |

| 국 내 | 203,905 | 151,508 | 147,423 | ||

| 소 계 | 227,890 | 170,090 | 152,551 | ||

| 기타 | 부산물 및 기타 |

수 출 | - | - | - |

| 국 내 | 6,798 | 6,935 | 7,307 | ||

| 소 계 | 6,798 | 6,935 | 7,307 | ||

| 합 계 | 수 출 | 23,985 | 18,582 | 5,128 | |

| 국 내 | 210,703 | 158,443 | 154,730 | ||

| 계 | 234,688 | 177,025 | 159,858 | ||

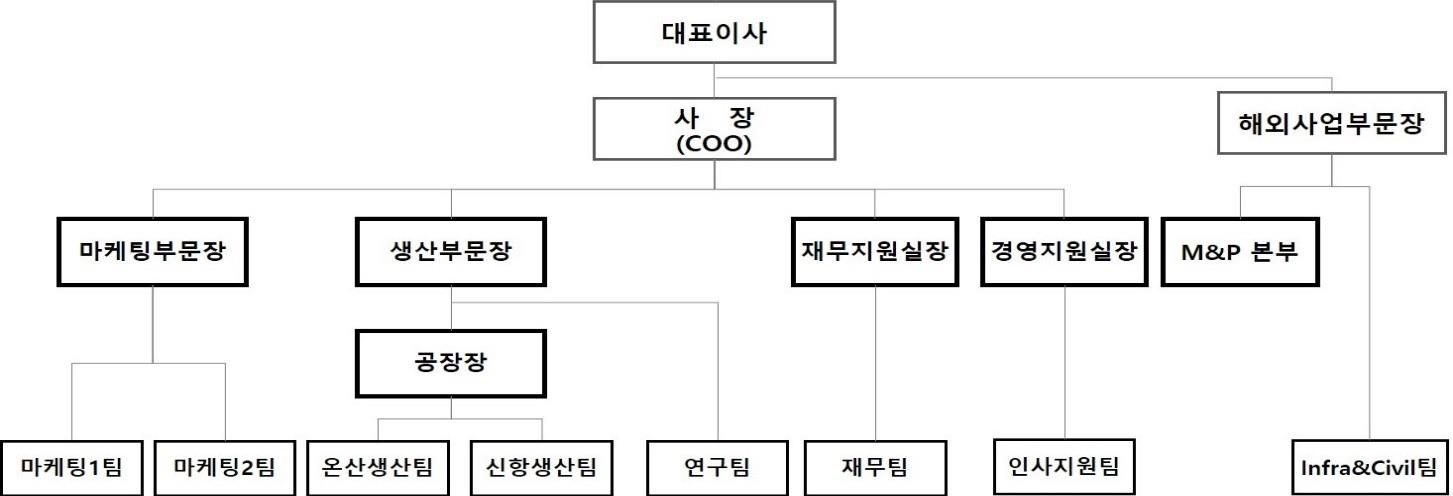

다. 판매경로 및 판매방식

(1) 판매조직

|

|

조직도 |

(2) 판매

당사의 판매 형태는 바이오디젤의 경우 국내 정유사에 대부분 입찰참여를 통해 제품공급이 이루어지고 있으며, 2014년부터 발전용 바이오중유 또한 공개입찰을 통해 업체선정이 이루어지고 있습니다. 해외판매는 유럽수출에 필요한 ISCC(International Sustainability and Carbon Certification)인증을 2012년 6월에 득하여, 2013년 상반기에 유럽 및 동남아 수출을 성사시켰고, 하반기에는 미국 수출에 필요한 미국환경보호청(EPA, Environmental Protection Agency) 등록을 완료함으로써 2013년 하반기부터 미국으로의 수출를 여러차례 진행하고 있습니다. 향후에도 국내 정유사 판매 및 발전용바이오중유, 해외로의 수출 등 다양한 판매처 확보를 통한 당사 경쟁력 향상을 위해 매진할 계획입니다.

(가) 입찰경로

당사의 입찰경로는 국내 정유사 및 발전소에서 바이오디젤(BD100) 및 바이오중유 공급입찰 초청을 받아 입찰의향서를 제출합니다.

정유사 및 발전사에 공급사로 선정 되면 바이오디젤 및 바이오중유를 공급하고 있습니다.

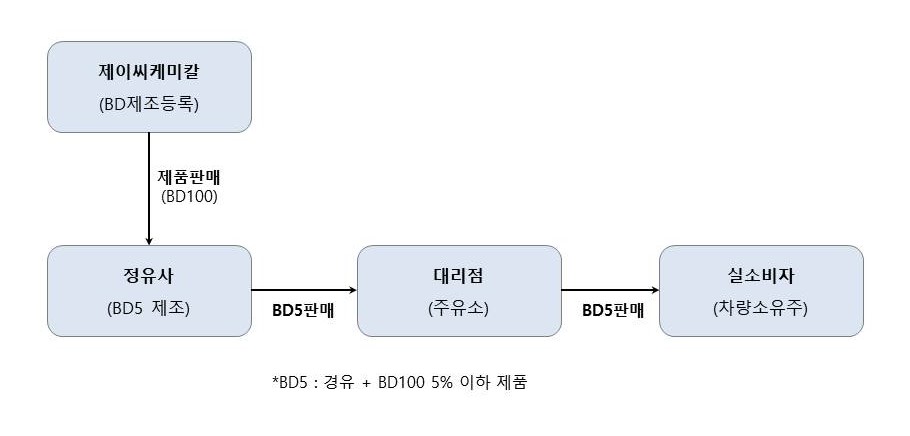

(나) 판매경로

친환경 석유대체연료는 바이오디젤(BD100)과 바이오중유가 있습니다.

바이오디젤(BD100)은 「석유 및 석유대체연료사업법」에 의거 바이오디젤 생산업자가 동ㆍ식물성 유지를 기반으로 제품으로 생산해 정유사로 공급하면 정유사는 경유에 바이오디젤(BD100)을 혼합하여 전국 주유소 및 대리점 등을 통해 소비자에게 판매하고 있습니다.

바이오디젤은 수송용경유에 2020년 현재 3.0% 의무혼합되어 유통되고 있습니다.

|

|

판매경로 |

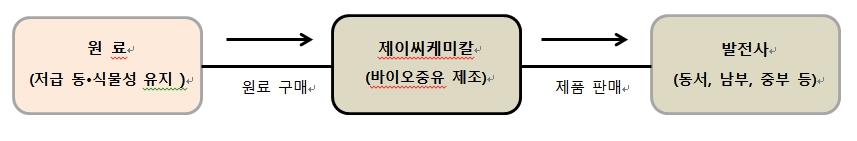

바이오중유는 2014년 1월 1일부터 2019년 3월 14일까지 산업통상자원부 고시에 따라 시범사업으로 발전소 발전기에 벙커씨유를 대체하는 신재생연료로 사용하였으며, 안정성과 친환경성을 인정받아 2019년 3월 15일부터 상용화 되어 발전사에서 발전연료로 사용하고 있습니다.

당사는 바이오중유를 울산에 소재한 신항공장에 금속 및 고산가 원료 등을 정제하는 설비에 2018년부터 투자하여 2020년 현재 최상의 바이오중유 제품을 생산하여 발전사에 공급하고 있습니다.

바이오중유의 판매경로는 저급의 동ㆍ식물성원료를 이용하여 당사를 포함한 바이오중유 제조사가 바이오중유를 제조하고 있으며, 생산된 연료는 발전사의 발전소에서 신재생 전기에너지를 생산하고 있습니다.

|

|

판매경로(바이오중유) |

(3) 판매전략

당사는 주요제품으로 바이오연료(바이오디젤, 바이오중유)를 제조하고 있는 친환경 신재생에너지 기업입니다.

바이오디젤은 국내 최초 자체기술로 설계한 연속식 Bio Diesel Plant 공장으로 안정적인 생산을 하고 있으며, 2013년 상반기 화수유을 정제하는 공장 완공으로 바이오디젤 산업에 가장 중요한 원료 다변화를 실현하였습니다.

바이오중유는 2019년 말 울산신항 배후단지에 바이오디젤을 생산하는 온산공장과는 별도로 탱크터미널 및 국내 최대 바이오중유 제조설비를 완공해 저급의 유지를 경쟁력있게 제조해서 발전사에 공급하고 있습니다.

그리고, 원료 및 제품 입ㆍ출하 전과정 자동화 공정제어시스템을 적용하여 바이오연료를 공급하고 있으며, 울산신항 및 온산항에 인접하여 타 제조사 대비 운송비 및 부대비용 절감 등의 경쟁력 우위를 확보하고 있습니다.

6. 수주현황

| (단위 : KL, 백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 바이오연료 | 2020.12 | 12개월 | 52,100 | - | - | - | 52,100 | - |

| 2020.12 | 1개월 | 10,000 | - | - | - | 10,000 | - | |

주1) 계약에 따른 매출단가가 매월 변동되므로 수량만 작성함.

주2) 경영상의 비밀유지를 위해 수량만 작성함.

III. 재무에 관한 사항

1. 요약재무정보

| 당사의 제15기 재무제표와 비교표시된 제14기 재무제표, 제13기 재무제표는 한국채택국제회계기준에 따라 작성된 재무제표입니다. 당사는 2012년 11월 7일 LINKED HOLDINGS PTE.LTD를 취득하였으며, 2012년 12월 31일을 간주취득일로 하여 제7기 연결 재무정보를 한국채택국제회계기준에 따라 작성하였습니다. |

(1) 요약 연결 재무정보(K-IFRS 적용) (단위: 원)

| 과 목 | 제15기 | 제14기 | 제13기 |

|---|---|---|---|

| 2020년 | 2019년 | 2018년 | |

| 자 산 | |||

|

유동자산 |

76,623,167,267 |

65,852,925,171 |

48,524,330,097 |

|

현금및현금성자산 |

15,171,506,757 |

13,557,925,269 |

13,596,746,499 |

|

단기금융상품 |

1,931,839,200 |

3,025,594,800 |

4,003,654,400 |

|

매출채권 및 기타유동채권 |

16,482,114,826 |

11,763,966,023 |

11,223,173,080 |

|

재고자산 |

33,994,359,836 |

28,807,688,255 |

16,084,787,670 |

|

기타유동금융자산 |

1,037,177,550 |

1,131,868,881 |

568,467,560 |

|

기타유동자산 |

4,476,361,820 |

4,674,982,091 |

3,047,500,888 |

| 생물자산 | 3,529,807,278 |

2,890,899,852 |

- |

|

비유동자산 |

164,347,142,762 |

171,139,449,099 |

124,529,403,464 |

|

장기금융상품 |

1,439,400,000 |

1,178,628,895 |

660,000,000 |

|

매도가능금융자산 |

- | - | - |

| 기타포괄손익-공정가치측정금융자산 | 15,046,799,935 | 14,882,733,775 | 14,607,985,845 |

| 리스사용권자산 | 9,785,103,564 | 9,457,325,418 | - |

|

유형자산 |

66,616,660,420 |

71,999,342,820 |

42,714,320,567 |

|

생물자산 |

47,669,983,944 |

51,290,735,921 |

46,741,124,727 |

|

무형자산 |

10,275,353,861 |

10,399,677,765 |

9,764,505,052 |

|

이연법인세자산 |

779,526,496 |

292,345,441 |

474,591,202 |

|

기타비유동금융자산 |

12,734,314,542 |

11,638,659,064 |

9,566,876,071 |

|

자산총계 |

240,970,310,029 | 236,992,374,270 | 173,053,733,561 |

|

부 채 |

|||

|

유동부채 |

85,624,984,832 |

90,131,919,496 |

80,436,825,757 |

|

매입채무 및 기타유동채무 |

12,417,779,915 |

23,045,642,154 |

12,683,777,819 |

|

단기차입금 |

65,824,920,494 |

60,034,425,454 |

52,235,084,647 |

|

유동성장기차입금 |

1,674,791,600 |

1,506,888,960 |

316,645,920 |

| 전환사채 | - |

200,030,520 |

8,698,217,333 |

|

당기법인세부채 |

1,619,783,894 |

1,497,719,837 |

2,336,027,090 |

|

기타유동금융부채 |

649,837,729 |

798,008,779 |

2,506,944,058 |

|

기타유동부채 |

3,437,871,200 |

3,049,203,792 |

1,660,128,890 |

|

비유동부채 |

57,304,734,644 |

56,023,955,064 |

24,348,615,552 |

|

장기차입금 |

48,252,891,686 |

47,274,283,727 |

22,527,484,896 |

|

전환사채 |

- |

- |

- |

|

퇴직급여부채 |

1,727,228,943 |

1,964,512,739 |

1,196,285,962 |

| 기타비유동금유부채 | 6,317,785,350 |

6,270,527,490 |

|

|

기타비유동부채 |

199,841,613 |

514,631,108 |

624,844,694 |

|

이연법인세부채 |

806,987,052 |

- |

- |

|

부채총계 |

142,929,719,476 |

146,155,874,560 |

104,785,441,309 |

|

자 본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

101,204,146,880 |

93,771,852,149 |

71,418,355,478 |

|

자본금 |

11,133,907,000 |

11,104,659,000 |

9,726,736,500 |

|

기타불입자본 |

36,923,278,987 |

36,570,581,949 |

25,152,585,223 |

|

기타자본구성요소 |

750,258,124 |

249,337,494 |

565,544,469 |

|

이익잉여금(결손금) |

52,396,702,769 |

45,847,273,706 |

35,973,489,286 |

|

비지배지분 |

(3,163,556,327) |

(2,935,352,439) |

(3,150,063,226) |

|

자본총계 |

98,040,590,553 |

90,836,499,710 |

68,268,292,252 |

|

자본과부채총계 |

240,970,310,029 |

236,992,374,270 |

173,053,733,561 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 매출액 | 267,695,380,010 | 202,369,461,355 | 181,260,902,519 |

| 영업이익 | 19,187,646,183 | 12,967,917,185 | 9,023,878,666 |

| 법인세차감전순이익 | 11,373,353,326 | 14,952,714,062 | 3,270,163,234 |

| 당기순이익 | 7,385,063,810 | 11,683,856,872 | 2,316,453,783 |

| 총포괄손익 | 8,136,383,225 | 10,982,151,910 | 3,064,485,956 |

| 당기순이익의 귀속 | - | - | - |

| 지배기업의 소유주 | 7,831,096,550 | 11,390,843,016 | 4,263,364,923 |

| 비지배지분 | (446,032,740) | 293,013,856 | (1,946,911,140) |

| 당기총포괄이익의 귀속 | - | - | - |

| 지배기업의 소유주 | 8,364,587,113 | 10,767,441,123 | 5,052,003,424 |

| 비지배지분 | (228,203,888) | 214,710,787 | (1,987,517,468) |

| 주당순이익 | 357 | 548 | 224 |

| 연결에 포함된 회사수 | 4 | 4 | 4 |

* 종속기업에 관한 투자주식평가방법은 원가법입니다.

* 연결/별도 요약재무정보 및 연결/별도 재무제표는 주주총회 승인전 재무제표이며, 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

(2) 재무정보 이용상의 유의점 (연결재무제표 기준)

가. 연결대상회사의 변동현황

| 사업연도 | 당기에 연결에 포함된 회사 |

전기대비 연결에 추가된 회사 |

전기대비 연결에서 제외된 회사 |

|---|---|---|---|

| 제15기 (2020년도) |

제이씨케미칼(주) 포함 4개사 |

- | - |

| 제14기 (2019년도) |

제이씨케미칼(주) 포함 4개사 |

- | - |

| 제13기 (2018년도) |

제이씨케미칼(주) 포함 4개사 |

- | - |

| 제12기 (2017년도) |

제이씨케미칼(주) 포함 4개사 |

- | - |

| 제11기 (2016년도) |

제이씨케미칼(주) 포함 4개사 |

- | - |

(주) 당기 연결에 포함된 회사는 4개사로 당사 및 연결대상 종속회사 3개사로 구성되 어 있습니다.

나. 연결재무제표(K-IFRS) 이용상의 유의점

1) 기업회계기준 등의 위반사항

- 해당사항 없음 -

가) 연결재무제표를 수정하여야 하는 위반사항

- 해당사항 없음 -

나) 연결재무제표 수정과 관련없는 위반사항

- 해당사항 없음 -

2) 영업이익 산출근거

제7기(2012년)부터 기업회계기준서 제 1001호 '재무제표 표시'의 개정사항을 적용하여, 매출에서 매출원가, 판매비와 관리비 및 연구개발비를 차감한 금액을 영업이익(손실)으로 포괄손익계산에서 구분하여 표시하고 있습니다.

3) 기타 유의하여야 할 사항

본 보고서에 첨부한 연결재무제표 검토보고서에 대한 주석3(중요한 판단과 추정)에서 설명하고 있습니다.

(3) 연결재무제표 작성기준 및 중요한 회계정책

본 보고서에 첨부한 연결재무제표에 대한 주석2(연결재무제표 작성기준 및 중요한 회계정책)에서 설명하고 있습니다.

(4) 부문정보

(1) 보고부문이 수익을 창출하는 제품과 용역의 유형

연결실체의 경영진은 부문에 자원을 배분하고 부문의 성과를 평가함에 있어 기업회계기준서 제1108호을 따르고 있으며, 연결실체의 최고 영업의사결정자에게 보고되는 정보에 기초하여 아래와 같이 영업부문을 결정하고 있습니다.

| 구 분 | 내용 |

|---|---|

| 바이오연료 | 바이오디젤의 제조 및 판매업 |

| Palm Plantation | FFB 생산 및 FFB 가공(CPO, PK) |

(2) 부문별 수익 및 성과

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 매출 | 영업이익 | ||

| 당기 | 전기 | 당기 | 전기 | |

| 바이오연료 | 234,687,924 | 177,024,604 | 17,683,018 | 12,248,802 |

| Palm Plantation | 33,007,456 | 25,344,857 | 1,504,628 | 719,115 |

| 합 계 | 267,695,380 | 202,369,461 | 19,187,646 | 12,967,917 |

상기에서 보고된 부문별 수익 및 성과는 연결실체 내의 내부거래를 제거한 후의 금액에 해당합니다.

한편, 부문이익은 각 부문에서 획득한 영업이익을 표시합니다. 상기에서 설명한 부문이익은 자원을 배분하고 부문의 성과를 평가하기 위해 최고영업의사결정자에게 보고됩니다.

(3) 부문별 자산과 부채

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 자산 | 부채 | ||

| 당기말 | 전기말 | 당기말 | 전기말 | |

| 바이오연료 | 120,437,353 | 116,459,537 | 122,223,174 | 129,573,960 |

| Palm Plantation | 90,532,916 | 92,540,469 | 20,706,545 | 16,581,915 |

| 부문 총계 | 210,970,269 | 209,000,006 | 142,929,719 | 146,155,875 |

| 미배분자산/부채 | 30,000,041 | 27,992,368 | - | - |

| 총자산/부채 | 240,970,310 | 236,992,374 | 142,929,719 | 146,155,875 |

상기에서 보고된 부문별 자산과 부채는 연결실체 내의 내부거래를 제거한 후의 금액에 해당합니다.

최고영업의사결정자는 부문성과를 관리하고 부문간 자원을 배분할 목적으로 각 부문을 관리하며 투자자산은 배분하지 아니합니다.

(4) 기타부문정보

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 감가상각비(주1) | 비유동자산의 취득(주2) | ||

| 당기 | 전기 | 당기 | 전기 | |

| 바이오연료 | 4,763,405 | 1,878,167 | 2,040,418 | 40,916,344 |

| Palm Plantation | 4,450,105 | 4,356,576 | 3,837,574 | 5,275,274 |

| 합 계 | 9,213,510 | 6,234,743 | 5,877,992 | 46,191,618 |

| (주1) | 상기 금액은 유형자산, 생물자산 및 무형자산 관련 금액으로 구성되어 있습니다. |

| (주2) | 비유동자산은 유형자산, 무형자산, 생물자산의 합계액 입니다. |

(5) 연결실체는 2개의 주요 지역[대한민국(본사 소재지 국가), 인도네시아]에서 영업하고 있으며, 지역별로 세분화된 외부고객으로부터의 수익과 비유동자산에 대한 정보는 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 외부고객으로부터의 수익 | 비유동자산(주1) | ||

| 당기 | 전기 | 당기말 | 전기말 | |

| 대한민국 | 234,687,924 | 177,024,604 | 55,786,015 | 61,689,396 |

| 인도네시아 | 33,007,456 | 25,344,857 | 78,561,086 | 81,457,686 |

| 소 계 | 267,695,380 | 202,369,461 | 134,347,101 | 143,147,082 |

| 연결조정 | - | - | - | - |

| 합 계(주1) | 267,695,380 | 202,369,461 | 134,347,101 | 143,147,082 |

| (주1) |

비유동자산은 유형자산, 무형자산, 생물자산, 사용권자산의 합계액 입니다. |

(5) 한국채택국제회계기준으로의 전환에 따른 조정내역

당사의 2011년 12월 31일로 종료하는 회계기간에 대한 재무제표는 2011년 1월 1일을 한국채택국제회계기준의 채택일로 하여 한국채택국제회계기준에 따라 작성되었습니다. 비교표시된 2010년 12월 31일 현재의 재무제표는 한국채택국제회계기준 이전의 회계기준에 따라 작성되었으나, 2010년 1월 1일을 한국채택국제회계기준의 전환일로 하고 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택'을 적용하여 재작성되었습니다.

(1) 기업회계기준서 제1101호의 면제조항 선택 적용

한국채택국제회계기준에 따르면 개시 한국채택국제회계기준 재무상태표의 작성과 관련하여 기업회계기준서 제1101호의 다른 한국채택국제회계기준서에 대한 면제조항 중 하나 이상을 선택하여 적용할 수 있도록 하고 있는 바, 당사가 선택한 면제조항은 다음과 같습니다.

① 최초 인식시점의 금융자산이나 금융부채의 공정가치 측정

최초 인식시점의 금융자산이나 금융부채의 공정가치 측정함에 있어서 한국채택국제회계기준 전환일 이후 체결된 거래에 대해서 적용하였습니다.

② 차입원가

차입원가의 자본화와 관련하여 한국채택국제회계기준 전환일 이후의 적격자산과 관련된 차입원가에 대해서 적용하였습니다.

(2) 회계정책의 주요차이

회사가 선택한 한국채택국제회계기준 하의 회계정책과 한국채택국제회계기준 이전의 회계기준 하의 회계정책간의 주요한 차이는 다음과 같습니다.

① 종업원급여

회사는 한국채택국제회계기준 이전의 회계기준에 의하여 임직원 퇴직금 지급규정에 따라 보고기간 종료일 현재 1년 이상 근속한 전 임직원이 일시에 퇴직할 경우에 지급하여야 할 퇴직금 총 추계액을 퇴직급여충당부채로 설정하였으나, 한국채택국제회계기준에서는 보험수리적 방법에 따라 퇴직급여부채를 계상하였습니다.

② 이연법인세

회사는 한국채택국제회계기준 이전의 회계기준에 따라 이연법인세자산 및 이연법인세부채를 관련된 항목의 재무상태표상의 분류에 따라 유동ㆍ비유동으로 구분하며, 재무상태표상 항목과 관련되지 않은 경우에는 예상 소멸시기에 따라 유동ㆍ비유동 항목으로 구분 표시하였습니다.

한국채택국제회계기준에서는 이연법인세자산 및 이연법인세부채는 비유동 항목으로 표시하여야 합니다.

③ 회원권

회사는 한국채택국제회계기준 이전의 회계기준에 의하여 회원권 등을 기타비유동자산으로 분류하였으나, 한국채택국제회계기준에서는 무형자산의 요건을 충족하는 경우 무형자산으로 계상하고 순현금유입을 창출할 것으로 기대되는 기간에 대하여 예측가능한 제한이 없을 경우, 무형자산의 내용연수를 비한정으로 적용하였습니다.

(3) 당사의 재무상태와 경영성과 및 현금흐름에 미치는 영향

① 전환일시점인 2010년 1월 1일 현재 한국채택국제회계기준의 도입으로 인하여 회사의 재무상태에 미치는 영향은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구분 | 자산총액 | 부채총액 | 자본총액 |

| 과거회계기준에 따른 금액 | 41,360,276 | 30,413,881 | 10,946,395 |

| <조정사항> | |||

| 매출채권 대손충당금의 제거 | 63,505 | - | 63,505 |

| 퇴직급여부채의 수정 | - | (4,579) | 4,579 |

| 종업원 누적유급휴가의 반영 | - | 16,484 | (16,484) |

| 이연법인세 조정 | (1,108) | - | (1,108) |

| 조정사항 합계 | 62,397 | 11,905 | 50,492 |

| 한국채택국제회계기준에 따른 금액 | 41,422,673 ============ |

30,425,786 ============ |

10,996,887 ============ |

② 2010년말 현재 한국채택국제회계기준의 도입으로 인하여 회사의 재무상태에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 자산총액 | 부채총액 | 자본총액 | 당기순손익 | 총포괄손익 |

| 과거회계기준에 따른 금액 | 54,277,358 | 33,548,130 | 20,729,227 | 9,782,833 | 9,782,833 |

| <조정사항> | |||||

| 매출채권 대손충당금의 제거 | 132,604 | - | 132,604 | 69,099 | 69,099 |

| 퇴직급여부채의 수정 | - | 23,473 | (23,473) | (28,051) | (28,051) |

| 종업원 누적유급휴가의 반영 | - | 16,543 | (16,543) | (59) | (59) |

| 이연법인세 조정 | - | - | - | 1,108 | 1,108 |

| 조정액 합계 : | 132,604 | 40,016 | 92,588 | 42,096 | 42,096 |

| 한국채택국제회계기준에 따른 금액 | 54,409,962 ============ |

33,588,146 ============ |

20,821,815 ============ |

9,824,929 ============ |

9,824,929 ============ |

(4) 현금흐름 조정내역

한국채택국제회계기준에 따라 한국채택국제회계기준 이전의 회계기준에 따르면 별도 표시되지 않았던 이자의 수취, 이자의 지급, 배당금수입, 법인세부담액을 현금흐름표상에 별도로 표시하기 위하여 관련 수익(비용) 및 관련 자산(부채)에 대한 현금흐름내역을 조정하였습니다. 한국채택국제회계기준에 따라 표시한 현금흐름표와 한국채택국제회계기준 이전의 회계기준에 따라 표시한 현금흐름표 사이에 그 밖의 중요한 차이는 없습니다.

(6) 별도재무제표(K-IFRS)에 관한 사항

가. 별도요약재무(K-IFRS) 정보

| 과 목 | 제15기 | 제14기 | 제13기 |

|---|---|---|---|

| 2020년 | 2019년 | 2018년 | |

|

자 산 |

|||

|

유동자산 |

67,272,500,489 |

60,307,352,246 |

45,887,349,495 |

|

현금및현금성자산 |

13,990,595,417 |

13,291,864,009 |

13,392,320,859 |

|

단기금융상품 |

360,000,000 |

3,000,000,000 |

3,980,000,000 |

|

매출채권 및 기타유동채권 |

16,059,764,423 |

11,310,522,817 |

10,910,216,662 |

|

재고자산 |

33,304,245,652 |

27,952,136,615 |

15,085,149,477 |

|

당기법인세자산 |

- | - | - |

|

기타유동금융자산 |

2,542,218,404 |

2,957,057,843 |

1,686,567,560 |

|

기타유동자산 |

1,015,676,593 |

1,795,770,962 |

833,094,937 |

|

비유동자산 |

170,689,278,281 |

176,383,458,061 |

133,762,893,372 |

|

장기금융상품 |

975,000,000 |

1,178,628,895 |

660,000,000 |

|

매도가능금융자산 |

- | - | - |

| 기타포괄손익-공정가치측정금융 자산 | 15,046,799,935 |

14,882,733,775 |

14,607,985,845 |

|

장기매출채권 및 기타비유동채권 |

11,844,484,089 |

10,024,969,080 |

7,270,122,252 |

| 리스사용권자산 | 6,835,307,952 |

6,877,537,239 |

- |

|

유형자산 |

47,315,815,254 |

50,724,178,866 |

20,786,741,824 |

|

무형자산 |

1,634,892,174 |

1,507,892,174 |

847,461,554 |

|

이연법인세자산 |

713,857,008 |

905,604,367 |

411,147,343 |

|

기타비유동금융자산 |

81,886,524,988 |

85,845,316,784 |

79,887,837,673 |

|

종속기업투자주식 |

4,436,596,881 |

4,436,596,881 |

9,291,596,881 |

|

자산총계 |

237,961,778,770 |

236,690,810,307 |

179,650,242,867 |

|

부 채 |

|||

|

유동부채 |

70,682,690,581 |

74,766,479,498 |

66,470,965,203 |

|

매입채무 및 기타유동채무 |

11,426,172,593 |

21,877,961,679 |

11,075,223,156 |

|

단기차입금 |

54,944,920,494 |

48,456,425,454 |

41,054,084,647 |

|

유동성장기차입금 |

1,674,791,600 | 1,506,888,960 | 316,645,920 |

| 유동성사채 | - | 200,030,520 | 8,698,217,333 |

|

기타유동금융부채 |

699,800,224 |

850,971,623 |

2,506,944,058 |

|

당기법인세부채 |

1,619,783,894 |

1,497,719,837 |

2,336,027,090 |

|

기타유동부채 |

317,221,776 |

376,481,425 |

483,822,999 |

|

비유동부채 |

51,540,483,625 |

54,807,480,257 |

23,487,738,240 |

|

장기차입금 |

44,421,162,188 |

47,274,283,727 |

22,527,484,896 |

| 기타비유동금융부채 | 6,317,785,350 |

6,270,527,490 |

- |

|

전환사채 |

- | - | - |

|

퇴직급여부채 |

601,694,474 |

748,037,932 |

335,408,650 |

|

기타비유동부채 |

199,841,613 |

514,631,108 |

624,844,694 |

|

부채총계 |

122,223,174,206 | 129,573,959,755 | 89,958,703,443 |

|

자본 |

|||

|

자본금 |

11,133,907,000 |

11,104,659,000 |

9,726,736,500 |

|

기타불입자본 |

36,912,234,990 |

36,559,537,952 |

25,141,541,226 |

|

이익잉여금(결손금) |

66,782,672,843 |

58,670,835,474 |

54,255,746,957 |

|

기타자본구성요소 |

909,789,731 |

781,818,126 |

567,514,741 |

|

자본총계 |

115,738,604,564 |

107,116,850,552 |

89,691,539,424 |

|

자본과부채총계 |

237,961,778,770 |

236,690,810,307 |

179,650,242,867 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 매출액 | 234,687,923,840 | 177,024,604,487 | 159,857,878,088 |

| 영업이익 | 17,683,017,825 | 12,248,800,711 | 11,297,544,540 |

| 법인세차감전순이익 | 13,145,763,580 | 8,463,565,236 | 12,000,250,129 |

| 당기순이익 | 9,536,137,078 | 5,871,406,342 | 9,509,229,370 |

| 총포괄손익 | 9,554,046,394 | 5,839,255,580 | 10,486,837,243 |

| 주당순이익 | 435 | 283 | 499 |

주1) 재무제표 작성기준, 주요 회계정책은 본보고서 재무제표에 대한 주석을 참조하시기 바랍니다.

* 연결/별도 요약재무정보 및 연결/별도 재무제표는 주주총회 승인전 재무제표이며, 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

나. 재무제표(K-IFRS) 이용상의 유의점

1) 기업회계기준 등의 위반사항

해당사항 없습니다

가) 개별재무제표를 수정하여야 하는 위반사항

해당사항 없습니다

나) 개별재무제표 수정과 관련없는 위반사항

해당사항 없습니다

2. 연결재무제표

|

연결 재무상태표 |

|

제 15 기 2020.12.31 현재 |

|

제 14 기 2019.12.31 현재 |

|

제 13 기 2018.12.31 현재 |

|

(단위 : 원) |

|

제 15 기 |

제 14 기 |

제 13 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

76,623,167,267 |

65,852,925,171 |

48,524,330,097 |

|

현금및현금성자산 |

15,171,506,757 |

13,557,925,269 |

13,596,746,499 |

|

단기금융상품 |

1,931,839,200 |

3,025,594,800 |

4,003,654,400 |

|

매출채권 및 기타유동채권 |

16,482,114,826 |

11,763,966,023 |

11,223,173,080 |

|

재고자산 |

33,994,359,836 |

28,807,688,255 |

16,084,787,670 |

|

기타금융자산 |

1,037,177,550 |

1,131,868,881 |

568,467,560 |

|

기타유동자산 |

4,476,361,820 |

4,674,982,091 |

3,047,500,888 |

|

생물자산(유동) |

3,529,807,278 |

2,890,899,852 |

|

|

비유동자산 |

164,347,142,762 |

171,139,449,099 |

124,529,403,464 |

|

장기금융상품 |

1,439,400,000 |

1,178,628,895 |

660,000,000 |

|

매도가능금융자산 |

|||

|

기타포괄손익-공정가치 측정 금융자산 |

15,046,799,935 |

14,882,733,775 |

14,607,985,845 |

|

리스사용권자산 |

9,785,103,564 |

9,457,325,418 |

|

|

유형자산 |

66,616,660,420 |

71,999,342,820 |

42,714,320,567 |

|

생물자산 |

47,669,983,944 |

51,290,735,921 |

46,741,124,727 |

|

무형자산 |

10,275,353,861 |

10,399,677,765 |

9,764,505,052 |

|

이연법인세자산 |

779,526,496 |

292,345,441 |

474,591,202 |

|

기타금융자산 |

12,734,314,542 |

11,638,659,064 |

9,566,876,071 |

|

자산총계 |

240,970,310,029 |

236,992,374,270 |

173,053,733,561 |

|

부채 |

|||

|

유동부채 |

85,624,984,832 |

90,131,919,496 |

80,436,825,757 |

|

매입채무 및 기타유동채무 |

12,417,779,915 |

23,045,642,154 |

12,683,777,819 |

|

단기차입금 |

65,824,920,494 |

60,034,425,454 |

52,235,084,647 |

|

유동성장기차입금 |

1,674,791,600 |

1,506,888,960 |

316,645,920 |

|

전환사채 |

200,030,520 |

8,698,217,333 |

|

|

당기법인세부채 |

1,619,783,894 |

1,497,719,837 |

2,336,027,090 |

|

기타금융부채 |

649,837,729 |

798,008,779 |

2,506,944,058 |

|

기타유동부채 |

3,437,871,200 |

3,049,203,792 |

1,660,128,890 |

|

비유동부채 |

57,304,734,644 |

56,023,955,064 |

24,348,615,552 |

|

장기차입금 |

48,252,891,686 |

47,274,283,727 |

22,527,484,896 |

|

전환사채 |

0 |

||

|

퇴직급여부채 |

1,727,228,943 |

1,964,512,739 |

1,196,285,962 |

|

기타비유동금융부채 |

6,317,785,350 |

6,270,527,490 |

|

|

기타비유동부채 |

199,841,613 |

514,631,108 |

624,844,694 |

|

이연법인세부채 |

806,987,052 |

||

|

부채총계 |

142,929,719,476 |

146,155,874,560 |

104,785,441,309 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

101,204,146,880 |

93,771,852,149 |

71,418,355,478 |

|

자본금 |

11,133,907,000 |

11,104,659,000 |

9,726,736,500 |

|

기타불입자본 |

36,923,278,987 |

36,570,581,949 |

25,152,585,223 |

|

기타자본구성요소 |

750,258,124 |

249,337,494 |

565,544,469 |

|

이익잉여금(결손금) |

52,396,702,769 |

45,847,273,706 |

35,973,489,286 |

|

비지배지분 |

(3,163,556,327) |

(2,935,352,439) |

(3,150,063,226) |

|

자본총계 |

98,040,590,553 |

90,836,499,710 |

68,268,292,252 |

|

자본과부채총계 |

240,970,310,029 |

236,992,374,270 |

173,053,733,561 |

|

연결 포괄손익계산서 |

|

제 15 기 2020.01.01 부터 2020.12.31 까지 |

|

제 14 기 2019.01.01 부터 2019.12.31 까지 |

|

제 13 기 2018.01.01 부터 2018.12.31 까지 |

|

(단위 : 원) |

|

제 15 기 |

제 14 기 |

제 13 기 |

|

|---|---|---|---|

|

매출액 |

267,695,380,010 |

202,369,461,355 |

181,260,902,519 |

|

매출원가 |

236,162,369,401 |

175,308,436,011 |

161,064,432,565 |

|

매출총이익 |

31,533,010,609 |

27,061,025,344 |

20,196,469,954 |

|

판매비와관리비 |

12,345,364,426 |

14,093,108,159 |

11,172,591,288 |

|

영업이익(손실) |

19,187,646,183 |

12,967,917,185 |

9,023,878,666 |

|

금융수익 |

288,646,024 |

520,585,775 |

688,729,830 |

|

금융원가 |

3,778,876,022 |

4,737,197,398 |

4,269,571,663 |

|

기타이익 |

4,686,113,672 |

8,608,140,971 |

4,139,536,528 |

|

기타손실 |

9,010,176,531 |

2,406,732,471 |

6,312,410,127 |

|

법인세비용차감전순이익(손실) |

11,373,353,326 |

14,952,714,062 |

3,270,163,234 |

|

법인세비용 |

3,988,289,516 |

3,268,857,190 |

953,709,451 |

|

당기순이익(손실) |

7,385,063,810 |

11,683,856,872 |

2,316,453,783 |

|

기타포괄손익 |

751,319,415 |

(701,704,962) |

748,032,173 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

77,611,688 |

(326,376,214) |

51,695,969 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

99,502,164 |

(395,888,922) |

72,002,593 |

|

당기손익으로 재분류되지 않는 항목의 법인세 |

(21,890,476) |

69,512,708 |

(20,306,624) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

673,707,727 |

(375,328,748) |

696,336,204 |

|

해외사업장환산외환차이(세후기타포괄손익) |

545,736,122 |

(589,632,133) |

(209,275,457) |

|

매도가능금융자산평가손익(세후기타포괄손익) |

(36,094,555) |

(60,444,545) |

(255,428,929) |

|

기타포괄손익-공정가치 측정 금융자산 평가손익(세후기타포괄손익) |

164,066,160 |

274,747,930 |

1,161,040,590 |

|

총포괄손익 |

8,136,383,225 |

10,982,151,910 |

3,064,485,956 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

7,831,096,550 |

11,390,843,016 |

4,263,364,923 |

|

비지배지분에 귀속되는 당기순이익(손실) |

(446,032,740) |

293,013,856 |

(1,946,911,140) |

|

총 포괄손익의 귀속 |