|

|

대표이사의 확인 |

사 업 보 고 서

(제 25 기)

| 사업연도 | 2020년 01월 01일 | 부터 |

| 2020년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 03 월 04 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | LG유플러스 |

| 대 표 이 사 : | 하현회 |

| 본 점 소 재 지 : | 서울특별시 용산구 한강대로 32 LG유플러스 용산사옥 |

| (전 화) 02-3773-1114 | |

| (홈페이지) http://www.uplus.co.kr | |

| 작 성 책 임 자 : | (직 책) 금융담당 (성 명) 유수종 |

| (전 화) 070-4080-1370 | |

【 대표이사 등의 확인 】

|

|

대표이사의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| ㈜아인텔레서비스 |

2001.07.01 |

부산광역시사상구 감전천로216 LG유플러스빌딩 9층 |

콜센터 및 텔레마케팅 서비스업 | 27,773 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당없음 |

| ㈜씨에스리더 |

2001.07.01 |

서울특별시 강남구 선릉로 635 |

콜센터 및 텔레마케팅 서비스업 | 20,403 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당없음 |

| ㈜미디어로그 |

2000.03.14 |

서울특별시 마포구 월드컵북로 416, 10층, 13층 (상암동, 엘지유플러스 상암사옥) | 부가통신 | 103,178 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당 (직전연도 자산총액 750 억원 이상) |

| DACOM America, Inc. |

1992.01.14 |

3200 Wilshire Blvd., Suite 1234 st., |

통신업 외 | 282 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당없음 |

| ㈜씨에스원파트너 |

2008.08.29 |

서울특별시 금천구 금하로 597 (시흥동, 시흥동오피스) |

콜센터 및 텔레마케팅 서비스업 | 37,013 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당없음 |

| ㈜위드유 |

2013.05.28 |

경기도 안양시 만안구 덕천로 48번길 37 LG유플러스빌딩 1층 |

기타사무, 지원서비스 |

4,269 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당없음 |

| LG UPLUS FUND I LLC | 2018.05.01 | 251 Little Falls Drive, Wilmington, DE 19808, U.S.A. | 벤처기업 투자 | 18,674 | 기업 의결권의 과반수 소유 (회계기준서 1027호 13) |

해당없음 |

| ㈜엘지헬로비전주1,2) | 1995.03.31 | 서울시 마포구 월드컵북로 56길 19, 6층 (상암동 드림타워) |

유선방송업 | 1,472,721 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당 (직전연도 자산총액 750 억원 이상) |

| ㈜유플러스홈서비스주3) | 2020.01.02 | 서울시 마포구 월드컵북로 416 (상암동) | 통신공사업 | 24,717 | 기업 의결권의 과반수 소유 (기업회계기준서 1027호 13) |

해당없음 |

주1) '20.09.01 (주)하나방송은 (주)엘지헬로비전에 흡수,합병되었습니다.

주2) LG헬로비전은 사업의 효율성 증대 및 경쟁력 강화를 위하여(주)씨브이파트너스를 2020년 11월 18일자로 출자 설립하였으며 헬로비전 연결 재무제표에 포함됩니다.

주3) ㈜유플러스홈서비스를 2020년 1월 2일자로 출자 설립하였고, 출자금은 14,000백만원입니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

㈜유플러스홈서비스 | 당기 중 신규출자하였습니다. |

| 토스페이먼츠㈜ | 당기 중 물적분할하였습니다 | |

| ㈜씨브이파트너스 | 당기 중 ㈜엘지헬로비전을 통해 신규 출자하였습니다. | |

| 연결 제외 |

㈜하나방송 | ㈜엘지헬로비전에 흡수합병되었습니다. |

| 토스페이먼츠㈜ | 토스페이먼츠앤코㈜에 매각하였습니다 |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 주식회사 LG유플러스라 하며, 한글로는 주식회사 엘지유플러스라 하고, 영문으로는 LG Uplus Corp. 이라고 표기합니다.

다. 설립일자

당사는 개인휴대통신망의 구축, 보유 및 운영과 가입자에 대한 개인휴대통신역무, 음성, 데이터 부가가치 서비스 제공 등 무선통신업을 영위할 목적으로 1996년 7월 11일에 설립되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지

주소: 서울특별시 용산구 한강대로 32 LG유플러스 용산사옥

전화번호: 02-3773-1114

홈페이지: http://www.uplus.co.kr

마. 회사사업 영위의 근거가 되는 법률

당사는 무선 및 유선통신사업을 영위함에 있어 전기통신사업법, 전파법, 개인정보보호법, 정보통신망 이용촉진 및 정보보호 등에 관한 법률, 위치정보의 보호 및 이용 등에 관한 법률, 정보통신공사업법, 통신비밀보호법, 전자금융거래법, 전자서명법, 방송통신위원회의 설치 및 운영에 관한 법률, 국가정보화 기본법, 정보통신기반 보호법, 정보통신산업 진흥법, 인터넷 멀티미디어 방송사업법, 방송법, 소프트웨어산업 진흥법, 인터넷주소자원에 관한 법률, 콘텐츠산업 진흥법, 평생교육법, 이동통신단말장치 유통구조 개선에 관한 법률, 자산유동화에 관한 법률, 전기통신 기본법, 방송통신발전 기본법, 에너지이용 합리화법, 기계설비법 등의 적용을 받고 있습니다.

또한 이외에도 당사는 상법, 자본시장과 금융투자업에 관한 법률, 독점규제 및 공정거래에 관한 법률, 하도급거래 공정화에 관한 법률, 소비자기본법, 방문판매 등에 관한 법률, 전자문서 및 전자거래기본법, 전자상거래 등에서의 소비자보호에 관한 법률, 도로법, 국가를 당사자로 하는 계약에 관한 법률, 주식회사의 외부감사에 관한 법률, 부정청탁 및 금품등 수수의 금지에 관한 법률, 대ㆍ중소기업 상생협력 촉진에 관한 법률, 대리점거래의 공정화에 관한 법률, 약관의 규제에 관한 법률, 항공사업법, 항공안전법, 저작권법, 산업안전보건법, 법인세법, 부가가치세법, 국민연금법, 국민건강보험법, 고용보험 및 산업재해보상보험의 보험료징수 등에 관한 법률, 민방위기본법, 전기공사업법, 엔지니어링산업 진흥법, 이러닝 산업 발전 및 이러닝 활용 촉진에 관한 법률, 옥외광고물 등의 관리와 옥외광고산업 진흥에 관한 법률, 영유아보육법, 지하안전법 등의 적용을 받고 있습니다.

바. 중소기업 해당여부

당사는 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다

사. 주요 사업의 내용

LG유플러스의 사업 부문은 한국표준산업분류에 의거하여 전기통신업으로 분류되고있으며, 컨슈머모바일ㆍ컨슈머홈사업(IPTV, 초고속인터넷, VoIP 서비스, IoT 등)ㆍ기업사업(IDC, 기업통신, 솔루션 등) 등의 사업을 영위하고 있습니다. 또한 기반사업을 토대로 유무선 컨버전스(Convergence) 및 다양한 융합서비스에 최적화된 유무선 통합 서비스를 제공하고자 노력하고 있습니다.

주요종속회사로는 ㈜엘지헬로비전과 ㈜미디어로그가 있습니다.

㈜엘지헬로비전은 방송통신서비스를 제공하는 MSO(Multiple System Operator) 사업을 영위하고 있습니다. 케이블TV, 초고속인터넷, 인터넷전화(VoIP), 광고, MVNO 이동통신 서비스 등을 제공하는 종합유선방송사업자입니다.

㈜미디어로그는 미디어 콘텐츠 사업, ICT 서비스 및 LG유플러스의 이동통신망을 임대하여 합리적인 요금의 통신서비스를 제공하는 MVNO 사업을 영위하고 있습니다.

상세한 내용은 동 공시서류의 'Ⅱ.사업의 내용'을 참고하시기 바랍니다.

- 정관상 회사가 영위하는 목적 사업

|

목적사업 |

비 고 |

|---|---|

| 전기통신사업 (기간통신사업, 부가통신사업) |

- |

| 인터넷멀티미디어방송사업 등의 방송통신융합서비스 |

- |

| 정보의 축적/처리/제공 및 교환/인증/전송사업과 멀티미디어서비스 등 |

- |

| 전기/정보통신에 관한 연구 및 기술개발 |

- |

| 전기/정보통신사업 관련기기(멀티미디어 기기 포함)/장비의 구입, 제조, 판매, 임대 및 고객용역의 제공 |

- |

| 전기/정보통신 관련기기, 장비 및 전기/정보통신 관련기술의 시험 및 검사 |

- |

| 종합유선방송 전송망/분배망 사업 및 종합유선방송망을 이용한 통신사업 |

- |

| 지상파DMB 관련 사업, 뉴미디어사업 등을 포함하는 정보통신사업 및 이와 관련한 장비의 판매, 구입, 임대와 고객용역의 제공 |

- |

| 시스템 컨설팅, 시스템구축, 설비자원관리 등 시스템통합사업 및 기타 컨설팅업(정보보호컨설팅포함) |

- |

| 소프트웨어 및 컨텐츠의 개발/판매, 기억장치의 제조 및 판매/임대업 |

- |

| 당해 시점에 있어서 법령의 규정이나 주무행정기관의 시책에 배치되지 아니하는 경우에 그 범위 내에서의 기타 또는 진보된 통신서비스의 개발/제공 및 같은 범위 내의 서비스 관련 장비 또는 부품의 개발/제조 |

- |

| 전기/정보통신 관련 통신국사 및 그 부대시설 등의 임대 |

- |

| 위 사업을 위한 시설의 설치, 운용, 보전 및 임대 |

- |

| 위 사업을 위한 용역 및 공사 |

- |

| 전기/정보통신기술, 관련기기, 장비, 기타 통신용역 등의 국외로의 사용허가 또는 판매 등 위 사업에 관련되는 해외사업 |

- |

| 방문판매업, 전화권유판매업, 통신판매업(통신판매중개 포함) |

- |

| 방송채널사용사업 |

- |

| 광고사업, 출판사업, 영상/오디오 기록물 제작 및 판매업 |

- |

| 여행사업, 사진 촬영 및 처리업 |

- |

| 전시 및 행사 대행업 |

- |

| 결혼관련 정보 제공 등 관련 서비스 제공/중계사업, 혼례/혼수품의 도/소매 및 유통업 |

- |

| 상품권의 발생 및 제작판매업 |

- |

| 전기공사업 |

- |

| 자동차매매사업 |

- |

| 전자금융업 |

- |

| 부동산 임대업 |

- |

| 교육서비스업, 평생교육시설 운영 |

- |

| 무인비행장치(관련 모듈 포함)의 구입, 제조, 판매 및 대여업, 정비, 수리 또는 개조 서비스, 무인비행장치사용사업 등 |

- |

| 에너지진단, 에너지기술, 에너지안전관리, 기타 에너지이용합리화 관련 사업 및 기계설비사업 | - |

| 위 사업에 관련되는 투자 및 출연 |

- |

| 위 사업에 관련되는 교육훈련, 홍보 및 기타 위 사업목적에 직/간접적으로 관련되는 일체의 부대사업 |

- |

| 기타 정부로부터 인가/허가 또는 위임 받았거나 정부에 신고/등록한 사업 | - |

주1) "전기통신사업법" 개정('19년 6월 25일 시행)에 따라 「기간통신사업」과 「별정통신사업 」이 「기간통신사업」으로 통합되어 '별정통신사업' 삭제함

주2) 에너지진단, 에너지기술, 에너지안전관리, 기타 에너지이용합리화 관련 사업 및 기계설비사업이 19년 3월 주주총회를 통해 사업목적에 추가됨

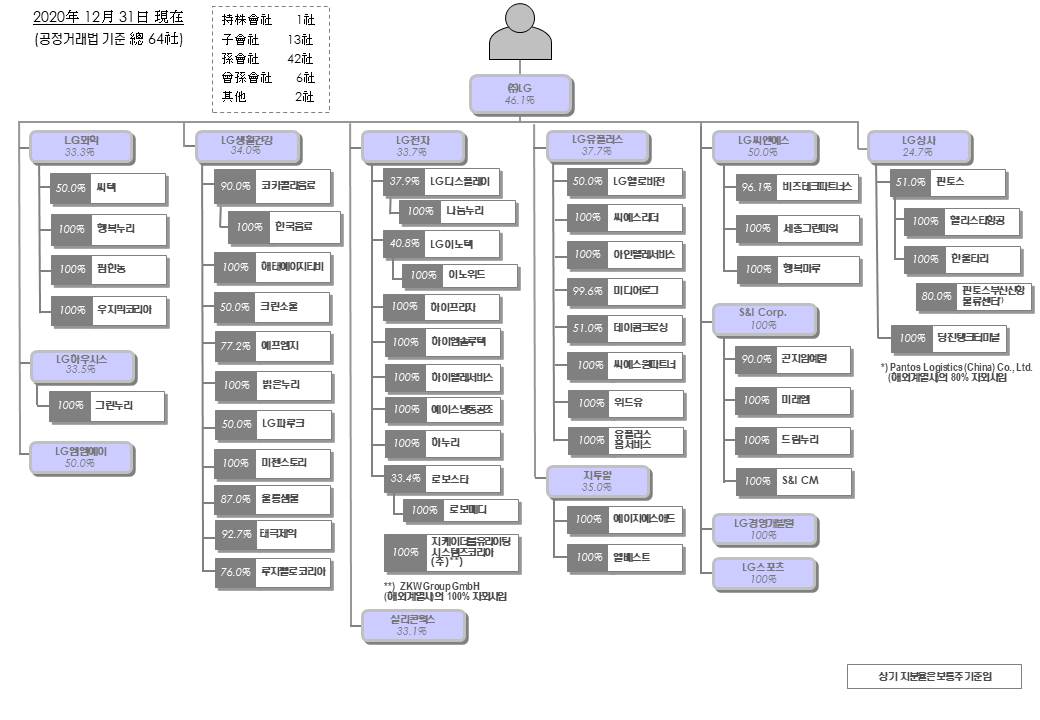

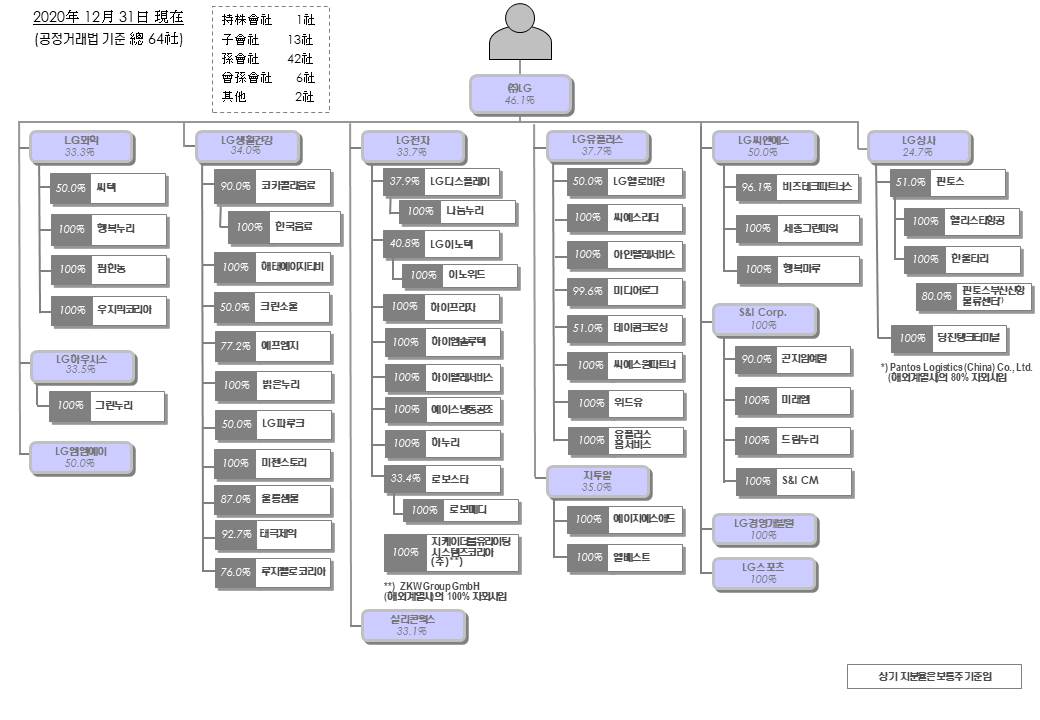

아. 계열회사에 관한 사항

(1) 기업집단의 명칭

LG계열

(2) LG계통도

|

|

지배구조_2020.12.31_64社 |

(3) 기업집단에 소속된 회사

ㅇ 국내 법인

|

(기준일 : |

2020.12.31 |

) |

|

구 분 |

회 사 명 |

법인등록번호 |

주 업 종 |

비 고 |

|---|---|---|---|---|

|

상 장 |

㈜LG | 110111-0003543 | 지주회사 | - |

| LG전자㈜ | 110111-2487050 | 방송수신기 및 기타 영상, 음향기기 제조업 | - | |

| ㈜LG상사 | 110111-0004632 | 제조,도소매서비스,건설,부동산 | - | |

| ㈜LG화학 | 110111-2207995 | 석유화학계 기초 화합물 제조업 | - | |

| ㈜LG생활건강 | 110111-2208000 | 화장품 및 생활용품 제조업 | - | |

| LG디스플레이㈜ | 110111-0393134 | 액정표시장치제조업 | - | |

| ㈜LG유플러스 | 110111-1296676 | 유무선 통신서비스 | - | |

| LG이노텍㈜ | 110111-0192180 | 기타 전자부품 제조업 | - | |

| ㈜지투알 | 110111-0375398 | 비금융 지주회사 | - | |

| ㈜LG하우시스 | 110111-4071207 | 건축용 플라스틱제품 제조업 | - | |

| ㈜실리콘웍스 | 160111-0089395 | 평판디스플레이 시스템 IC 설계 및 제조 | - | |

| ㈜로보스타 | 110111-1655393 | 제조용(산업용) 로봇 제조 및 판매 | - | |

| ㈜엘지헬로비전 | 110111-1144297 | 유선 방송업 | - | |

|

소 계 |

13개사 | - | ||

|

비상장 |

㈜LG씨엔에스 | 110111-0516695 | 기타 소프트웨어 자문, 개발 및 공급업 | - |

| ㈜LG스포츠 | 110111-0359300 | 프로야구단 운영 | - | |

| ㈜LG경영개발원 | 110111-0423494 | 경제,경영,환경연구 및 자문연수원 | - | |

| LG엠엠에이㈜ | 206211-0001805 | 기타 기초유기화합물 제조업 | - | |

| ㈜미디어로그 | 110111-1905441 | 부가통신업 | - | |

| ㈜데이콤크로싱 | 110111-2234683 | 국제회선임대 | - | |

| ㈜에스앤아이코퍼레이션 | 110111-2411520 | 기타 부동산 임대업 | - | |

| ㈜하이프라자 | 131111-0028801 | 가전제품 도매업 | - | |

| ㈜씨텍 | 110111-0589171 | 전기, 가스 증기 및 공기조절 공급업 | - | |

| ㈜씨에스리더 | 110111-2271924 | 텔레마케팅 서비스업 | - | |

| ㈜아인텔레서비스 | 180111-0367581 | 텔레마케팅 서비스업 | - | |

| ㈜비즈테크파트너스 | 110111-2689507 | ERP컨설팅/개발/아웃소싱, 비즈니스인텔리전스 컨설팅/개발 등 | - | |

| 코카콜라음료㈜ | 110111-1342130 | 청량음료 등의 제조 및 판매 | - | |

| 하이엠솔루텍㈜ | 110111-3371989 | 전기·전자·공조기기 판매 및 유지보수업 | - | |

| ㈜씨에스원파트너 | 110111-3961756 | 텔레마케팅 서비스업 | - | |

| ㈜에이치에스애드 | 110111-3076662 | 광고제작 및 대행업 | - | |

| ㈜엘베스트 | 110111-3806267 | 광고대행업 | - | |

| ㈜하이텔레서비스 | 110111-4251552 | 콜센터 및 텔레마케팅 서비스업 | - | |

| ㈜한국음료 | 211311-0005197 | 식음료 제조,판매 및 수출입업 | - | |

| ㈜곤지암예원 | 134211-0111354 | 농업, 임업, 도소매업 | - | |

| 해태에이치티비㈜ | 110111-0900004 | 음료 제조,판매 및 임대업 | - | |

| 에이스냉동공조㈜ | 135111-0047493 | 냉동기, 공조기류 제조 및 판매업 | - | |

| ㈜나눔누리 | 176011-0075546 | 사회복지 서비스업 | - | |

| 크린소울(유) | 110114-0113073 | 비누 및 세정제 도매업 | - | |

| 이노위드㈜ | 200111-0343156 | 용역서비스 | - | |

| ㈜하누리 | 134811-0262254 | 청소용역사업, 스팀세차사업, 기숙사관리용역사업 등 | - | |

| ㈜행복누리 | 150111-0172829 | 화학 공업 제품 제조, 청소용역사업, 세차 사업 | - | |

| ㈜위드유 | 110111-5145556 | 서비스업 | - | |

| ㈜판토스 | 110111-0208127 | 복합운송주선업 외 | - | |

| ㈜판토스부산신항물류센터 | 180111-0641133 | 창고보관업 외 | - | |

| ㈜헬리스타항공 | 120111-0528086 | 항공운송 총대리점업 외 | - | |

| ㈜에프엠지 | 140111-0020096 | 화장품 제조업 | - | |

| ㈜밝은누리 | 150111-0206876 | 청소용역사업, 세차사업 | - | |

| 당진탱크터미널㈜ | 165011-0011709 | 유류 및 화공약품, 가스, 보관업 및 운반업 | - | |

| ㈜팜한농 | 110111-4362482 | 살충제 및 기타 농약 제조업, 비료 및 질소화합물 제조업 | - | |

| ㈜행복마루 | 110111-6140993 | 건축물 일반 청소업, 비알콜 음료점업 및 커피전문점 운영업 | - | |

| LG파루크㈜ | 110111-6210647 | 헤어케어 제품 도소매 | - | |

| ㈜미젠스토리 | 131111-0466580 | 유전자 분석 정보 제공 서비스 | - | |

| ㈜미래엠 | 134211-0190259 | 관광호텔업, 관광객 이용시설업 | - | |

| ㈜드림누리 | 110111-6560282 | 건축물 일반청소업 | - | |

| 태극제약㈜ | 134811-0004367 | 의약품제조업 | - | |

| ㈜그린누리 | 230111-0286144 | 건축물 일반청소업 | - | |

| ㈜한울타리 | 110111-6628337 | 기타 음, 식료품 위주 종합 소매업 | - | |

| ㈜로보메디 | 161511-0181019 | 전동보장구 제조 및 도매업 | - | |

| 우지막코리아㈜ | 154511-0032401 | 페라이트마그넷의 제조와 판매 | - | |

| 세종그린파워㈜ | 110111-5586065 | 증기, 전력 판매 | - | |

| ㈜울릉샘물 | 175811-0003526 | 먹는 샘물 제조 및 판매업 | - | |

| ㈜루치펠로코리아 | 110111-5089316 | 의약외품 제조 및 판매업 | - | |

| ㈜에스앤아이씨엠 | 110111-7030507 | 건축 및 토목엔지니어링 서비스 | - | |

| ㈜유플러스홈서비스 | 110111-7343215 | 정보통신업 | - | |

| 지케이더블유라이팅시스템즈코리아㈜ | 120111-******* | 차량용 조명장치 | - | |

|

소 계 |

51개사 |

- |

||

|

합 계 |

64개사 |

- |

||

* ㈜퓨쳐는 2016년 3월 17일자로 계열제외되었음

* 원신스카이텍㈜은 2016년 5월 3일자로 계열제외되었음

* 해태음료㈜는 2016년 5월 30일자로 해태에이치티비㈜로 사명 변경되었음

* ㈜팜한농은 2016년 6월 1일자로 계열편입되었음

* ㈜새만금팜은 2016년 6월 1일자로 계열편입되었음

* ㈜세실은 2016년 6월 1일자로 계열편입되었음

* ㈜아그로텍은 2016년 6월 1일자로 계열편입되었음

* ㈜팜바이오텍은 2016년 6월 1일자로 계열편입되었음

* ㈜팜세레스는 2016년 6월 1일자로 계열편입되었음

* ㈜팜피에프아이는 2016년 6월 1일자로 계열편입되었음

* ㈜팜화옹은 2016년 6월 1일자로 계열편입되었음

* ㈜팜흥농은 2016년 6월 1일자로 계열편입되었음

* 켐그린에너지㈜는 2016년 6월 1일자로 계열편입되었음

* 하이로지스틱스㈜는 2016년 8월 23일자로 계열제외되었음

* ㈜행복마루는 2016년 10월 1일자로 계열편입되었음

* ㈜팜흥농, 켐그린에너지㈜는 2016년 10월 5일자로 계열제외되었음

* ㈜비즈테크파트너스는 2016년 11월 1일자로 계열편입되었음

* ㈜새만금팜, ㈜팜피에프아이, ㈜하우시스인터페인, ㈜에버온은 2016년 11월 18일자로 계열제외되었음

* 엘지파루크는 2016년 12월 1일자로 계열편입되었음

* ㈜팜세레스는 2016년 12월 22일자로 계열제외되었음

* 젠스토리는 2016년 12월 30일자로 계열편입되었음

* ㈜비앤이파트너스는 2017년 1월 3일자로 ㈜비즈테크파트너스로 사명 변경되었음

* 舊)㈜비즈테크파트너스는 2017년 1월 17일자로 계열제외되었음

* ㈜LG생명과학, ㈜유세스파트너스는 2017년 1월 18일자로 계열제외되었음

* ㈜범한판토스는 2017년 3월 21일자로 ㈜판토스로 사명 변경되었음

* ㈜범한판토스부산신항물류센터는 2017년 3월 27일자로 ㈜판토스부산신항물류센터로 사명 변경되었음

* ㈜젠스토리는 2017년 3월 27일자로 ㈜미젠스토리로 사명 변경되었음

* ㈜팜바이오텍은 2017년 3월 29일자로 계열제외되었음

* ㈜미래엠은 2017년 7월 1일자로 계열편입되었음

* ㈜아그로텍은 2017년 12월 5일자로 계열제외되었음

* ㈜드림누리는 2018년 1월1일자로 계열편입되었음

* 에스케이실트론㈜(舊㈜엘지실트론)은 2018년 1월 3일자로 계열제외되었음

* ㈜세실은 2018년 1월 3일자로 계열제외되었음

* 태극제약㈜는 2018년 2월1일자로 계열편입되었음

* 제이에스제약㈜는 2018년 2월1일자로 계열편입되었음

* ㈜울릉추산용천수먹는샘물개발추진은 2018년 2월1일자로 계열편입되었음

* ㈜그린누리는 2018년 2월1일자로 계열편입되었음

* ㈜한울타리는 2018년 2월1일자로 계열편입되었음

* 엘지엔시스㈜는 2018년 4월 12일자로 계열제외되었음

* ㈜엘비루셈(舊㈜루셈)은 2018년 4월 18일자로 계열제외되었음

* ㈜하우시스이엔지는 2018년 7월 10일자로 계열제외되었음

* ㈜제니스는 2018년 7월 25일자로 ㈜에프엠지로 사명 변경되었음

* ㈜사랑누리는 2018년 8월 27일자로 계열제외되었음

* ㈜로보스타는 2018년 9월 1일자로 계열편입되었음

* ㈜로보메디는 2018년 9월 1일자로 계열편입되었음

* 우지막코리아㈜는 2018년 11월 1일자로 계열편입되었음

* ㈜서브원은 2018년 12월 3일자로 ㈜에스앤아이코퍼레이션으로 사명 변경되었음

* ㈜지흥은 2018년 12월 26일자로 계열제외되었음

* ㈜팜화옹은 2018년 12월 26일자로 계열제외되었음

* 舊㈜서브원은 2018년 12월 3일자로 MRO사업부문을 물적분할하여 100% 자회사인 ㈜서브원을 신설하였으며, 신설법인 ㈜서브원은 2019년 1월 1일자로 계열편입되었음

* 세종그린파워㈜는 2019년 2월 1일자로 계열편입되었음

* (유)이스트애로우파트너스는 2019년 2월 1일자로 계열편입되었음

* ㈜울릉샘물은 2019년 3월 1일자로 계열편입되었음

* ㈜루치펠로코리아는 2019년 3월 1일자로 계열편입되었음

* ㈜에스앤아이씨엠은 2019년 4월 1일자로 계열편입되었음

* (유)이스트애로우파트너스는 2019년 6월 20일자로 계열제외되었음

* ㈜울릉추산용천수먹는샘물개발추진은 2019년 6월 21일자로 계열제외되었음

* ㈜서브원은 2019년 7월 24일자로 계열제외되었음

* ㈜코리아일레콤은 2019년 8월 30일자로 계열제외되었음

* 글로벌다이너스티 해외자원개발 사모투자전문회사는 2019년 11월 1일자로 계열제외되었음

* 엘지퓨얼셀시스템즈코리아㈜는 2019년 12월 13일자로 계열제외되었음

* ㈜하이엔텍은 2019년 12월 30일자로 계열제외되었음

* 엘지히타치워터솔루션㈜은 2019년 12월 31일자로 계열제외되었음

* ㈜엘지헬로비전은 2020년 2월 3일자로 계열편입되었음

* ㈜하나방송은 2020년 2월 3일자로 계열편입되었음

* ㈜유플러스홈서비스는 2020년 2월 3일자로 계열편입되었음

* 제이에스제약㈜는 2020년 4월 14일자로 계열제외되었음

* 지케이더블유라이팅시스템즈코리아(주)는 2020년 5월 1일자로 계열편입되었음

* 살데비다코리아㈜는 2020년 7월 13일자로 계열제외되었음

* ㈜하나방송은 2020년 9월 22일자로 계열제외되었음

* ㈜LG토스템비엠은 2020년 10월 21일자로 계열제외되었음

* 캐이엔아이㈜는 2020년 12월 21일자로 계열제외되었음

* ㈜더페이스샵은 2020년 12월 21일자로 계열제외되었음

* ㈜씨앤피코스메틱스는 2020년 12월 21일자로 계열제외되었음

* ㈜로아코리아는 2021년 1월 4일자로 계열편입되었음

* ㈜씨브이파트너스는 2021년 1월 4일자로 계열편입되었음

* ㈜엘지에너지솔루션은 2021년 1월 4일자로 계열편입되었음

* 하이케어솔루션㈜은 2021년 2월 1일자로 계열편입되었음

ㅇ 해외법인

|

(기준일 : |

2020.12.31 |

) |

| 번호 | 계열회사명 | 소재국 |

|---|---|---|

| 1 | Arcelik-LG Klima Sanayi ve Ticaret A.S. | 터키 |

| 2 | BEIJING LG HOUSEHOLD CHEMICAL CO., LTD. | 중국 |

| 3 | Beijing Yuanzhimeng Advertising Co.,LTD. | 중국 |

| 4 | DACOM AMERICA,INC. | 미국 |

| 5 | EIC PROPERTIES PTE, LTD. | 싱가포르 |

| 6 | LG CNS BRASIL SERVICOS DE TI LTDA | 브라질 |

| 7 | GIIR America Inc. | 미국 |

| 8 | GllR Communications India Private Limited | 인도 |

| 9 | GllR UK Limited | 영국 |

| 10 | Hangzhou LG Cosmetics Co.,Ltd. | 중국 |

| 11 | Hi Logistics China Co., Ltd. | 중국 |

| 12 | Inspur LG Digital Mobile Communications Co., Ltd. | 중국 |

| 13 | KM Resources Inc. | 말레이시아 |

| 14 | Korea Carbon International Co., Ltd. | 중국 |

| 15 | L&T Display Technology (Fujian) Limited | 중국 |

| 16 | LG Chem (China) Investment Co.,Ltd. | 중국 |

| 17 | LG Chem (Nanjing) Information & Electronics Materials Co.,Ltd. | 중국 |

| 18 | LG Chem (Taiwan), Ltd. | 대만 |

| 19 | LG Chem (Tianjin) Engineering Plastics Co.,Ltd. | 중국 |

| 20 | LG Chem America, Inc. | 미국 |

| 21 | LG Chem BRASIL INTERMEDIACAO DE NEGOCIOS DO SETOR QUIMICO LTDA. | 브라질 |

| 22 | LG Chem Display Materials (Beijing) Co.,Ltd. | 중국 |

| 23 | LG Chem Europe Gmbh | 독일 |

| 24 | LG Energy Solution Michigan Inc. | 미국 |

| 25 | LG Chem Poland Sp. z o.o. | 폴란드 |

| 26 | LG Chemical (Guangzhou) Engineering Plastics Co.,Ltd. | 중국 |

| 27 | LG Chemical India Pvt. Ltd. | 인도 |

| 28 | LG CNS America Inc. | 미국 |

| 29 | LG CNS China Inc. | 중국 |

| 30 | LG CNS Europe B.V | 네덜란드 |

| 31 | LG CNS India Pvt. Ltd. | 인도 |

| 32 | LG CNS PHILIPPINES, INC. | 필리핀 |

| 33 | LG Consulting corp. | 파나마 |

| 34 | LG Display America,Inc. | 미국 |

| 35 | LG Display Germany GmbH | 독일 |

| 36 | LG Display Guangzhou Co., Ltd | 중국 |

| 37 | LG Display Japan Co.,Ltd. | 일본 |

| 38 | LG Display Nanjing Co.,Ltd. | 중국 |

| 39 | LG Display Shanghai Co.,Ltd. | 중국 |

| 40 | LG Display Shenzhen Co., Ltd | 중국 |

| 41 | LG Display Singapore Pte. Ltd. | 싱가포르 |

| 42 | LG Display Taiwan Co.,Ltd. | 대만 |

| 43 | LG Display Yantai Co., Ltd. | 중국 |

| 44 | LG Electronics (Hangzhou) Co., Ltd. | 중국 |

| 45 | LG Electronics (China) Co., Ltd. | 중국 |

| 46 | LG Electronics (China) Research and Development Center Co., Ltd. | 중국 |

| 47 | LG Electronics (Levant) Jordan | 요르단 |

| 48 | LG Electronics Alabama Inc. | 미국 |

| 49 | LG Electronics Algeria SARL | 알제리 |

| 50 | LG Electronics Almaty Kazakhstan Limited Liability Partnership | 카자흐스탄 |

| 51 | LG Electronics Argentina S.A. | 아르헨티나 |

| 52 | LG Electronics Australia Pty, Ltd. | 호주 |

| 53 | LG Electronics Benelux Sales B.V. | 네덜란드 |

| 54 | LG Electronics Canada, Inc. | 캐나다 |

| 55 | LG Electronics Colombia Limitada | 콜롬비아 |

| 56 | LG Electronics do Brasil Ltda. | 브라질 |

| 57 | LG Electronics Deutschland GmbH | 독일 |

| 58 | LG Electronics Dubai FZE | 아랍에미리트 |

| 59 | LG Electronics Egypt S.A.E | 이집트 |

| 60 | LG Electronics Espana S.A | 스페인 |

| 61 | LG Electronics European Holding B.V. | 네덜란드 |

| 62 | LG Electronics European Shared Service Center B.V. | 네덜란드 |

| 63 | LG Electronics France S.A.S. | 프랑스 |

| 64 | LG Electronics Guatemala S.A. | 과테말라 |

| 65 | LG Electronics Gulf FZE | 아랍에미리트 |

| 66 | LG Electronics Hellas Single Member SA | 그리스 |

| 67 | LG Electronics HK Ltd. | 중국 |

| 68 | LG Electronics Honduras S.de R.L. | 온두라스 |

| 69 | LG Electronics Huizhou Ltd. | 중국 |

| 70 | LG Electronics Inc Chile Limitada | 칠레 |

| 71 | LG Electronics India Pvt. Ltd. | 인도 |

| 72 | LG Electronics Italia S.P.A. | 이탈리아 |

| 73 | LG Japan Lab. Inc. | 일본 |

| 74 | LG Electronics Japan, Inc. | 일본 |

| 75 | LG Electronics Latvia, Ltd | 라트비아 |

| 76 | LG Electronics Magyar K.F.T. | 헝가리 |

| 77 | LG Electronics M Sdn. Bhd | 말레이시아 |

| 78 | LG Electronics Mexicali S.A.DE C.V. | 멕시코 |

| 79 | LG Electronics Mexico S.A.DE C.V. | 멕시코 |

| 80 | LG Electronics Middle East Co., Ltd. | 아랍에미리트 |

| 81 | LG Electronics Mlawa Sp. z.O.O. | 폴란드 |

| 82 | LG Electronics Mobile Research U.S.A.,LLC. | 미국 |

| 83 | LG Electronics Monterrey Mexico S.A. de C.V | 멕시코 |

| 84 | LG Electronics Morocco S.A.R.L. | 모로코 |

| 85 | LG Electronics Nanjing New Technology co.,LTD | 중국 |

| 86 | LG Electronics Nigeria Limited | 나이지리아 |

| 87 | LG Electronics Nordic AB | 스웨덴 |

| 88 | LG Electronics North Africa Service Company SARL | 튀니지 |

| 89 | LG Electronics Overseas Trading FZE | 아랍에미리트 |

| 90 | LG Electronics Panama, S.A. | 파나마 |

| 91 | LG Electronics Peru S.A. | 페루 |

| 92 | LG Electronics Philippines Inc. | 필리핀 |

| 93 | LG Electronics Polska Sp. Z.O.O | 폴란드 |

| 94 | LG Electronics Portugal S.A. | 포르투갈 |

| 95 | LG Electronics Qinhuangdao Co.,LTD | 중국 |

| 96 | LG Electronics Reynosa S.A. DE C.V. | 멕시코 |

| 97 | LG Electronics RUS, LLC | 러시아 연방 |

| 98 | LG Electronics S.A. (Pty) Ltd. | 남아공 |

| 99 | LG Electronics Shenyang Inc. | 중국 |

| 100 | LG Electronics Singapore PTE LTD | 싱가포르 |

| 101 | LG Electronics Taiwan Taipei Co.,Ltd. | 대만 |

| 102 | LG Electronics Thailand Co., Ltd. | 태국 |

| 103 | LG Electronics Tianjin Appliances Co., Ltd. | 중국 |

| 104 | LG Electronics Ticaret A.S. | 터키 |

| 105 | LG Electronics U.S.A., Inc. | 미국 |

| 106 | LG Electronics Ukraine | 우크라이나 |

| 107 | LG Electronics U.K. Ltd. | 영국 |

| 108 | LG Electronics Venezuela S.A | 베네주엘라 |

| 109 | LG Electronics Wroclaw Sp.z.O.O. | 폴란드 |

| 110 | LG Electronics(Shanghai) Research and Development Center Co., Ltd. | 중국 |

| 111 | LG Electronics Africa Logistics FZE | 아랍에미리트 |

| 112 | LG Electronics Miami Inc. | 미국 |

| 113 | LG Hausys America,Inc. | 미국 |

| 114 | LG Hausys Europe GmbH | 독일 |

| 115 | LG Hausys India Private Limited | 인도 |

| 116 | LG Hausys RUS,LLC. | 러시아 |

| 117 | LG Hausys Trading Co., Ltd. | 중국 |

| 118 | LG Household & Health Care (Taiwan), Ltd. | 대만 |

| 119 | LG H&H USA, Inc. | 미국 |

| 120 | LG Household & Health Care Trading (Shanghai) Co., Ltd | 중국 |

| 121 | LG Innotek (Taiwan) Co., Ltd. | 대만 |

| 122 | LG Innotek Huizhou Co., Ltd. | 중국 |

| 123 | PT. LG Innotek Indonesia | 인도네시아 |

| 124 | LG Innotek Poland Sp. z o.o. | 폴란드 |

| 125 | LG Innotek USA, Inc. | 미국 |

| 126 | LG Innotek Yantai Co., Ltd. | 중국 |

| 127 | LG International Yakutsk | 러시아 |

| 128 | LG International(America) Inc. | 미국 |

| 129 | Bowen Investment(Australia) Pty Ltd | 호주 |

| 130 | LG International(China) Corp. | 중국 |

| 131 | LG International(Deutschland) GmbH. | 독일 |

| 132 | LG International(Hong Kong) Ltd. | 중국 |

| 133 | LG International(Japan) Ltd. | 일본 |

| 134 | LG International(Saudi) LLC | 사우디아라비아 |

| 135 | LG International(Singapore) Pte. Ltd. | 싱가포르 |

| 136 | LG Chem Life Sciences (Beijing) Co.,Ltd. | 중국 |

| 137 | LG Chem Life Sciences India Pvt. Ltd. | 인도 |

| 138 | LG Chem Life Sciences Poland Ltd. | 폴란드 |

| 139 | LG Polymers India Pvt. Ltd. | 인도 |

| 140 | LG Soft India Private Limited | 인도 |

| 141 | LG VINA Chemical Co.,Ltd. | 베트남 |

| 142 | LG VINA COSMETICS COMPANY LIMITED | 베트남 |

| 143 | LG-Shaker Co. Ltd. | 사우디아라비아 |

| 144 | Nanjing LG-Panda Appliances Co., Ltd. | 중국 |

| 145 | Ningbo LG Yongxing Chemical Co.,Ltd. | 중국 |

| 146 | Ningbo Zhenhai LG Yongxing Trade Co.,Ltd. | 중국 |

| 147 | P.T. LG Electronics Indonesia | 인도네시아 |

| 148 | Philco Resources Ltd. | 말레이시아 |

| 149 | PT. LG CNS Indonesia | 인도네시아 |

| 150 | PT. Batubara Global Energy | 인도네시아 |

| 151 | PT. Green Global Lestari | 인도네시아 |

| 152 | PT.LG International Indonesia | 인도네시아 |

| 153 | PT. Mega Global Energy | 인도네시아 |

| 154 | Qingdao LG Inspur Digital Communication Co., Ltd. | 중국 |

| 155 | Resources Investment (H.K) Limited | 중국 |

| 156 | S&I Nanjing Company Limited | 중국 |

| 157 | Servicios Integrales LG S.A DE C.V | 멕시코 |

| 158 | Servicios LG Monterrey Mexico S.A. de C.V. | 멕시코 |

| 159 | Steel Flower Electric Machinery (Tianjin) Co., Ltd. | 중국 |

| 160 | Taizhou LG Electronics Refrigeration Co., Ltd. | 중국 |

| 161 | THEFACESHOP(SHANGHAI) CO., LTD | 중국 |

| 162 | Tianjin LG Bohai Chemical Co.,Ltd. | 중국 |

| 163 | Tianjin LG Botian Chemical Co.,Ltd. | 중국 |

| 164 | LG Hausys Tianjin Co., Ltd. | 중국 |

| 165 | V-ENS (M) Sdn. Bhd. | 말레이시아 |

| 166 | Zenith Electronics LLC | 미국 |

| 167 | Zenith Electronics Corporation of Pennsylvania | 미국 |

| 168 | LG Chem(HUIZHOU) Petrochemical Co., Ltd. | 중국 |

| 169 | GllR Rus LLC | 러시아 |

| 170 | GllR Do Brasil Ltda | 브라질 |

| 171 | LG Hausys (Wuxi) Co., Ltd. | 중국 |

| 172 | Yantai VMI HUB LG International | 중국 |

| 173 | PT. Mega Prima Persada | 인도네시아 |

| 174 | PT. Parna Agromas | 인도네시아 |

| 175 | LG Electronics Air-Conditioning(Shandong) Co.,Ltd. | 중국 |

| 176 | LG Electronics Angola Limitada | 앙골라 |

| 177 | Colmineral S.A. de C.V | 멕시코 |

| 178 | Ginza Stefany Inc. | 일본 |

| 179 | LG CNS COLOMBIA SAS | 콜롬비아 |

| 180 | LHC Solar. LLC | 미국 |

| 181 | LG Hausys Mongolia LLC | 몽골 |

| 182 | PANTOS LOGISTIC SOLUTIONS INDIA PRIVATE LIMITED | 인도 |

| 183 | LG Electronics Saudi Arabia LLC | 사우디아라비아 |

| 184 | GIIR Thailand Ltd. | 태국 |

| 185 | PT. Ganda Alam Makmur | 인도네시아 |

| 186 | LG Innotek Trading (Shanghai) Co., Ltd | 중국 |

| 187 | Global OLED Technology LLC. | 미국 |

| 188 | GllR Germany GmbH | 독일 |

| 189 | GllR Ukraine LLC | 우크라이나 |

| 190 | LG Display (China) Co., Ltd. | 중국 |

| 191 | LG Chem Life Sciences (Thailand) Ltd. | 태국 |

| 192 | Everlife Co., Ltd. | 일본 |

| 193 | TFS Singapore Private Limited | 싱가포르 |

| 194 | Everlife Agency Co., Ltd. | 일본 |

| 195 | Everlife H&B Co., Ltd. | 대만 |

| 196 | LG Electronics Pasig Inc. | 필리핀 |

| 197 | LG Innotek Mexico S.A. de C.V. | 멕시코 |

| 198 | LGC Petrochemical India Private Ltd. | 인도 |

| 199 | LG International India Private Limited | 인도 |

| 200 | LG Electronics Vietnam Haiphong Co Ltd | 베트남 |

| 201 | Fertilizer Resources Investment Limited | 중국 |

| 202 | LG CHEM TK Kimya SANAYI VE TIC. Ltd. STI. | 터키 |

| 203 | LG CNS MALAYSIA SDN BHD | 말레이시아 |

| 204 | LG Hausys(Tianjin) Engineering Co., Ltd. | 중국 |

| 205 | LG CNS Saudi Arabia LLC | 사우디아라비아 |

| 206 | LG CNS JAPAN Co., Ltd. | 일본 |

| 207 | HI LOGISTICS RUS. LIMITED LIABILITY COMPANY | 러시아 |

| 208 | LG Chem Japan Co.,Ltd. | 일본 |

| 209 | UNIFIED INNOVATIVE TECHNOLOGY, LLC | 미국 |

| 210 | LG NanoH2O, LLC | 미국 |

| 211 | LG Holdings Japan Co., Ltd | 일본 |

| 212 | PT. Binsar Natorang Energi | 인도네시아 |

| 213 | PT.LG Electronics Service Indonesia | 인도네시아 |

| 214 | Farmhannong America, Inc. | 미국 |

| 215 | SILICON WORKS, INC. | 미국 |

| 216 | Hi Logistics Egypt | 이집트 |

| 217 | HS Ad MEA FZ-LLC | 아랍에미리트 |

| 218 | HSAD LATIN AMERICA,S.A. | 파나마 |

| 219 | Nanjing LG Chem New Energy Battery Co.,Ltd. | 중국 |

| 220 | Combustion Synthesis Co., Ltd. | 일본 |

| 221 | LG Chem (Chongqing) Engineering Plastics Co.,Ltd. | 중국 |

| 222 | LG Chem Malaysia SDN.BHD | 말레이시아 |

| 223 | LG CNS UZBEKISTAN, LLC | 우즈베키스탄 |

| 224 | LG Electronics Finland Lab Oy | 핀란드 |

| 225 | LG Display Guangzhou Trading Co., Ltd. | 중국 |

| 226 | Haiphong Steel Flower Electrical & Machinery Company Limited | 베트남 |

| 227 | Pantos Logistics (China) Co., Ltd. | 중국 |

| 228 | Pantos Logistics (Shanghai) Co., Ltd. | 중국 |

| 229 | Pantos Logistics (Ningbo) Co., Ltd. | 중국 |

| 230 | Pantos Logistics (Shenzhen) Co., Ltd. | 중국 |

| 231 | Pantos Logistics (HK) Company limited | 중국 |

| 232 | Pantos Logistics (Taiwan) Co., Ltd. | 대만 |

| 233 | PT. Pantos Logistics Indonesia | 인도네시아 |

| 234 | PT. Pantos Logistics Jakarta | 인도네시아 |

| 235 | PT. Pantos Express Indonesia | 인도네시아 |

| 236 | Pantos Logistics SINGAPORE PTE. LTD. | 싱가포르 |

| 237 | Pantos Logistics (Thailand) Co., Ltd. | 태국 |

| 238 | Pantos Logistics MALAYSIA SDN. BHD. | 말레이시아 |

| 239 | PANTOS LOGISTICS (INDIA) PRIVATE LIMITED | 인도 |

| 240 | Pantos Logistics (CAMBODIA) Co., Ltd. | 캄보디아 |

| 241 | Pantos Logistics Vietnam Co., Ltd. | 베트남 |

| 242 | Pantos Logistics AUSTRALIA PTY LTD. | 호주 |

| 243 | Pantos Logistics Philippines Inc. | 필리핀 |

| 244 | Pantos Holdings (Thailand) Co., Ltd. | 태국 |

| 245 | Pantos Logistics Myanmar Co., Ltd. | 미얀마 |

| 246 | Pantos Logistics U.K Ltd. | 영국 |

| 247 | Pantos Logistics Benelux B.V | 네덜란드 |

| 248 | Pantos Logistics France | 프랑스 |

| 249 | Pantos Logistics Poland Sp.z o.o. | 폴란드 |

| 250 | Pantos Logistics Germany GmbH | 독일 |

| 251 | Pantos Logistics Spain S.L. | 스페인 |

| 252 | Pantos Logistics DIS TICARET SANAYI VE TICARET LIMITED SIRKETI | 터키 |

| 253 | Pantos Logistics Mexico S.A DE C.V | 멕시코 |

| 254 | Pantos Do Brasil Logistica Ltda | 브라질 |

| 255 | Pantos Logistics Colombia S.A.S | 콜롬비아 |

| 256 | Pantos Logistics Chile SPA | 칠레 |

| 257 | Pantos Logistics Panama S.A. | 파나마 |

| 258 | FNS CIS LLC | 러시아 |

| 259 | Pantos Logistics Kazakhstan | 카자흐스탄 |

| 260 | Pantos Logistics UKRAINE LTD. | 우크라이나 |

| 261 | Pantos Customs Services LLC | 러시아 |

| 262 | ZAO Contrans | 러시아 |

| 263 | Pantos Logistics L.L.C (DUBAI) | 아랍에미리트 |

| 264 | PANTOS LOGISTICS L.L.C OMAN | 오만 |

| 265 | PANTOS LOGISTICS CO., LTD. SAUDI ARABIA | 사우디아라비아 |

| 266 | Pantos Logistics Japan Inc. | 일본 |

| 267 | LG Electronics Nanjing Battery Pack Co.,Ltd. | 중국 |

| 268 | LG Electronics Nanjing Vehicle Components Co.,Ltd. | 중국 |

| 269 | HI M SOLUTEK HVAC SERVICE AND MAINTENANCE L.L.C | 아랍에미리트 |

| 270 | S&I POLAND sp.z o.o. | 폴란드 |

| 271 | Pantos North America, Inc. | 미국 |

| 272 | LG Display Vietnam Haiphong Co., Ltd. | 베트남 |

| 273 | LG H&H HK LIMITED | 중국 |

| 274 | HI-M SOLUTEK PHILIPPINES INC. | 필리핀 |

| 275 | LG Chem Wroclaw Energy sp. z o.o. | 폴란드 |

| 276 | Suzhou Lehui Display Co., Ltd. | 중국 |

| 277 | Toiletry Japan Inc. | 일본 |

| 278 | LG Innotek Vietnam Haiphong Co., Ltd | 베트남 |

| 279 | LG HOUSEHOLD AND HEALTH CARE COSMETICS R AND D(SHANGHAI) CO.,LTD | 중국 |

| 280 | HI LOGISTICS BRASIL SERVICOS DE LOGISTICA LTDA | 브라질 |

| 281 | PANTOS LOGISTICS AR S.A. | 아르헨티나 |

| 282 | HI-M SOLUTEK VIETNAM CO., LTD. | 베트남 |

| 283 | c2i(s.r.o) | 슬로바키아 |

| 284 | FJ Composite Material Co., Ltd. | 일본 |

| 285 | LG CNS VIETNAM CO., LTD | 베트남 |

| 286 | LG Corp. U.S.A. | 미국 |

| 287 | LG Hausys Canada, Inc. | 캐나다 |

| 288 | Silicon Works China Co., Ltd. | 중국 |

| 289 | LGEUS Power, LLC | 미국 |

| 290 | LG Electronics Vehicle Component U.S.A., LLC | 미국 |

| 291 | LG Chem Hai Phong Vietnam Co., Ltd. | 베트남 |

| 292 | LG HOUSEHOLD & HEALTH CARE MALAYSIA SDN. BHD. | 말레이시아 |

| 293 | HS AD VIETNAM CO., LTD. | 베트남 |

| 294 | LG Energy Solution Australia Pty Ltd | 호주 |

| 295 | CCP-LGE OWNER, LLC | 미국 |

| 296 | LG Chem Mexico S.A. de C.V. | 멕시코 |

| 297 | FarmHannong(Thailand) Ltd. | 태국 |

| 298 | Pantos Logistics Nigeria Limited | 나이지리아 |

| 299 | LG ELECTRONICS FUND I LLC | 미국 |

| 300 | LG Technology Ventures LLC | 미국 |

| 301 | LG Chem Hai Phong Engineering Plastics LCC. | 베트남 |

| 302 | LG Chem (Guangzhou) Information & Electronics Materials Co.,Ltd. | 중국 |

| 303 | LG CHEM FUND I LLC | 미국 |

| 304 | LG UPLUS FUND I LLC | 미국 |

| 305 | LG DISPLAY FUND I LLC | 미국 |

| 306 | HS GTM Germany GmbH | 독일 |

| 307 | LEYOU NEW ENERGY MATERIALS(WUXI)CO.,LTD | 중국 |

| 308 | PT. Grand Utama Mandiri | 인도네시아 |

| 309 | PT. Tintin Boyok Sawit Makmur | 인도네시아 |

| 310 | PT. Tintin Boyok Sawit Makmur Dua | 인도네시아 |

| 311 | LG Household & Health Care (Thailand) Limited | 태국 |

| 312 | FMG & MISSION Company Limited | 일본 |

| 313 | ZKW Holding GmbH | 오스트리아 |

| 314 | ZKW Group GmbH | 오스트리아 |

| 315 | ZKW Lichtsysteme GmbH | 오스트리아 |

| 316 | ZKW Elektronik GmbH | 오스트리아 |

| 317 | KES - kablove a elektricke systemy spol. s.r.o. | 체코 |

| 318 | KES Poland Sp.z o.o. | 폴란드 |

| 319 | ZKW Slovakia s.r.o. | 슬로바키아 |

| 320 | ZKW Lighting Systems USA, Inc. | 미국 |

| 321 | ZKW Mexico, S.A. de C.V. | 멕시코 |

| 322 | ZKW Mexico Inmobiliaria, S.A. de C.V. | 멕시코 |

| 323 | ZKW Mexico Servicios, S.A. de C.V. | 멕시코 |

| 324 | ZKW Lighting Systems (Dalian) Co. Ltd. | 중국 |

| 325 | ZKW Austria Immobilien Holding GmbH | 오스트리아 |

| 326 | ZKW Austria Immobilien GmbH | 오스트리아 |

| 327 | LG Display High-Tech (China) Co., Ltd. | 중국 |

| 328 | Live & Life Company Limited | 일본 |

| 329 | Fleuve Beaute Inc. | 일본 |

| 330 | ROBOSTAR (SHANGHAI) CO.,LTD | 중국 |

| 331 | LG CNS FUND I LLC | 미국 |

| 332 | S&I Vietnam construction Co., Ltd | 베트남 |

| 333 | PANTOS LOGISTICS SWEDEN AB. | 스웨덴 |

| 334 | Uniseal, Inc. | 미국 |

| 335 | LG Chem Nanjing Energy Solution Co., Ltd. | 중국 |

| 336 | LG Chem Life Science Innovation Center, Inc. | 미국 |

| 337 | Avon Manufacturing (Guangzhou), Ltd. | 중국 |

| 338 | QINGGONGLIAN ELECTRICAL INSTALLATION ENGINEERING CO.,LTD | 중국 |

| 339 | Uniseal Europe Ltd. | 영국 |

| 340 | PANTOS LOGISTICS HUNGARY KFT. | 헝가리 |

| 341 | S&I CM NANJING | 중국 |

| 342 | S&I CM POLAND SP. Z o. o | 폴란드 |

| 343 | FarmHannong(Malaysia) SDN. BHD. | 말레이시아 |

| 344 | S&I CM VIETNAM COMPANY LIMITED | 베트남 |

| 345 | New Avon Company | 미국 |

| 346 | Avon Canada Inc. | 캐나다 |

| 347 | LG H&H Tokyo R&D Center Inc. | 일본 |

| 348 | Onecube International Logistics Co., Ltd. | 중국 |

| 349 | PT Farm Hannong Indonesia | 인도네시아 |

| 350 | PT. Green Global Utama | 인도네시아 |

| 351 | Ultium Cells LLC | 미국 |

| 352 | Alphonso Inc. | 미국 |

| 353 | Alphonso Labs Private Limited | 인도 |

| 354 | LG Energy Solution Europe GmbH | 독일 |

자. 신용평가에 관한 사항

(1) 최근 신용평가 내역

당 보고서 작성기준일 기준 당사의 회사채 및 CP의 신용등급 현황은 아래와 같습니다.

|

평가대상 |

평가일 |

평가대상 유가증권의 |

평가회사 |

평가구분 |

|---|---|---|---|---|

|

회사채 |

2020-09-11 | AA | NICE신평(AAA~D) | 본 |

| 2020-09-11 | AA | 한기평(AAA~D) | 본 | |

| 2020-06-19 | AA | NICE신평(AAA~D) | 정기 | |

| 2020-06-16 | AA | 한신평(AAA~D) | 정기 | |

| 2020-06-16 | AA | 한기평(AAA~D) | 정기 | |

| 2020-01-07 | AA | NICE신평(AAA~D) | 본 | |

| 2020-01-07 | AA | 한기평(AAA~D) | 본 | |

| 2019-06-13 | AA | 한기평(AAA~D) | 정기 | |

| 2019-06-18 | AA | NICE신평(AAA~D) | 정기 | |

| 2019-06-18 | AA | 한신평(AAA~D) | 정기 | |

| 2019-06-18 | AA | 한신평(AAA~D) | 본 | |

| 2019-01-15 | AA | 한신평(AAA~D) | 본 | |

| 2019-01-15 | AA | NICE신평(AAA~D) | 본 | |

| 2018-06-26 | AA | 한기평(AAA~D) | 정기 | |

| 2018-06-25 | AA | 한신평(AAA~D) | 정기 | |

| 2018-06-20 | AA | NICE신평(AAA~D) | 정기 | |

| 2018-01-15 | AA | 한기평(AAA~D) | 본 | |

| 2018-01-12 | AA | 한신평(AAA~D) | 본 | |

| 2017-06-28 | AA | 한기평(AAA~D) | 정기 | |

| 2017-06-26 | AA | 한신평(AAA~D) | 정기 | |

| 2017-06-26 | AA | NICE신평(AAA~D) | 정기 | |

| 2017-01-09 | AA | NICE신평(AAA~D) | 본 | |

| 2017-01-09 | AA | 한기평(AAA~D) | 본 | |

| 2016-06-28 | AA | 한기평(AAA~D) | 정기 | |

| 2016-06-28 | AA |

한신평(AAA~D) |

정기 | |

| 2016-06-21 | AA | NICE신평(AAA~D) | 정기 | |

| 2016-01-07 | AA | NICE신평(AAA~D) |

본 | |

| 2016-01-06 | AA |

한신평(AAA~D) |

본 | |

| 2015-06-10 | AA | NICE신평(AAA~D) |

정기 | |

| 2015-05-29 | AA | 한기평(AAA~D) | 정기 | |

| 2015-05-27 | AA |

한신평(AAA~D) |

정기 | |

| 2015-04-07 | AA | 한기평(AAA~D) | 본 | |

| 2015-04-07 | AA |

한신평(AAA~D) |

본 |

|

| 2015-01-06 | AA |

한기평(AAA~D) |

본 |

|

| 2015-01-06 | AA | NICE신평(AAA~D) |

본 | |

| 2014-09-22 | AA | NICE신평(AAA~D) |

본 | |

| 2014-09-22 | AA | 한기평(AAA~D) | 본 | |

|

2014-06-18 |

AA |

한신평(AAA~D) |

본 |

|

|

2014-06-17 |

AA |

한기평(AAA~D) |

본 |

|

|

2014-06-12 |

AA |

NICE신평(AAA~D) |

정기 |

|

|

2014-05-30 |

AA |

한기평(AAA~D) |

정기 |

|

|

2014-02-14 |

AA |

한신평(AAA~D) |

본 |

|

|

2014-02-14 |

AA |

NICE신평(AAA~D) |

본 |

|

|

CP |

2020-12-15 | A1 | 한신평(A1~D) | 정기 |

| 2020-09-11 | A1 | 한기평(A1~D) | 정기 | |

| 2020-09-11 | A1 | NICE신평(A1~D) | 정기 | |

| 2020-06-19 | A1 | NICE신평(A1~D) | 본 | |

| 2020-06-16 | A1 | 한신평(A1~D) | 본 | |

| 2020-06-16 | A1 | 한기평(A1~D) | 본 | |

| 2019-12-19 | A1 | 한신평(A1~D) | 정기 | |

| 2019-12-27 | A1 | NICE신평(A1~D) | 정기 | |

| 2019-12-26 | A1 | 한기평(A1~D) | 정기 | |

| 2019-06-18 | A1 | 한기평(A1~D) | 본 | |

| 2019-06-18 | A1 | NICE신평(A1~D) | 본 | |

| 2019-06-18 | A1 | 한신평(A1~D) | 본 | |

| 2018-12-18 | A1 | 한신평(A1~D) | 정기 | |

| 2018-12-14 | A1 | NICE신평(A1~D) | 정기 | |

| 2018-12-14 | A1 | 한기평(A1~D) | 정기 | |

| 2018-06-26 | A1 | 한기평(A1~D) | 본 | |

| 2018-06-25 | A1 | 한신평(A1~D) | 본 | |

| 2018-06-20 | A1 | NICE신평(A1~D) | 본 | |

| 2017-12-19 | A1 | NICE신평(A1~D) | 정기 | |

| 2017-11-30 | A1 | 한신평(A1~D) | 정기 | |

| 2017-11-24 | A1 | 한기평(A1~D) | 정기 | |

| 2017-07-05 | A1 | 한기평(A1~D) | 본 | |

| 2017-07-03 | A1 | 한신평(A1~D) | 본 | |

| 2016-12-12 | A1 |

NICE신평(A1~D) |

정기 | |

| 2016-12-02 | A1 | 한기평(A1~D) | 정기 | |

| 2016-11-28 | A1 | 한신평(A1~D) | 정기 | |

| 2016-06-28 | A1 | 한신평(A1~D) | 본 | |

| 2016-06-28 | A1 | 한기평(A1~D) | 본 | |

| 2016-06-24 | A1 |

NICE신평(A1~D) |

본 | |

| 2015-12-22 | A1 | 한기평(A1~D) | 정기 | |

| 2015-06-10 | A1 | NICE신평(A1~D) | 본 | |

| 2015-05-27 | A1 | 한신평(A1~D) | 본 | |

|

2014-09-22 |

A1 |

NICE신평(A1~D) |

정기 | |

| 2014-09-15 | A1 | 한기평(A1~D) | 정기 | |

|

2014-06-12 |

A1 |

NICE신평(A1~D) |

본 |

(2) 신용등급 체계 및 부여 의미

|

유가증권 |

국내신용 |

부여의미 |

|---|---|---|

|

회사채 |

AAA |

원리금 지급확실성이 최고 수준입니다. |

|

AA |

원리금 지급확실성이 매우 높지만, AAA 등급에 비하여 다소 낮은 요소가 있습니다. |

|

|

A |

원리금 지급확실성이 높지만, 장래의 환경변화에 다소의 영향을 받을 가능성이 있습니다. |

|

|

BBB |

원리금 지급확실성이 있지만, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있습니다. |

|

|

BB |

원리금 지급능력에 당면문제는 없으나, 장래의 안정성면에서는 투기적인 요소가 내포되어 있습니다. |

|

|

B |

원리금 지급능력이 부족하여 투기적입니다. |

|

|

CCC |

원리금의 채무불이행이 발생할 위험요소가 내포되어 있습니다. |

|

|

CC |

원리금의 채무불이행이 발생할 가능성이 높습니다. |

|

|

C |

원리금의 채무불이행이 발생할 가능성이 지극히 높습니다. |

|

|

D |

현재 채무불이행 상태에 있습니다. |

|

|

CP |

A1 |

적기상환능력이 최고수준이며, 그 안전성은 현 단계에서 합리적 으로 예측가능한 장래의 환경에 영향을 받지 않을만큼 높습니다. |

|

A2 |

적기상환능력이 우수하지만, 그 안정성은 A1에 비하여 다소열등한 요소가 있습니다. |

|

|

A3 |

적기상환능력이 양호하지만, 그 안정성은 급격한 환경 변화에따라 다소 영향을 받을 가능성이 있습니다. |

|

|

B |

최소한의 적기상환능력은 인정되나, 그 안정성이 환경변화로저하될 가능성이 있어, 투기적인 요소를 내포하고 있습니다. |

|

|

C |

적기상환능력 및 그 안정성이 매우 가변적이어서 투기적인 요소가 강합니다. |

|

|

D |

현재 채무불이행 상태에 있습니다. |

차. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2008년 04월 21일 | 해당사항없음 | 해당사항없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

2015.04.10 서울특별시 용산구 한강대로 32 LG유플러스 용산사옥

나. 경영진의 중요한 변경

보고서 제출일 현재 회사의 이사회는 2인의 사내이사(하현회, 이혁주), 1인의 기타비상무이사(권영수), 4인의 사외이사(선우명호, 정하봉, 정병두, 윤성수)로 구성되어 있습니다.

(2020.12.31)

| 구분 | 성명 | 선임일 | 비고 |

|---|---|---|---|

| 사내이사 | 하현회 | 2018.08.29 | - |

| 이혁주 | 2016.03.18 | 재선임 | |

| 기타비상무이사 | 권영수 | 2018.08.29 | - |

| 사외이사 | 이재호 | 2020.03.20 |

중도퇴임 |

| 선우명호 | 2015.03.06 | 재선임 | |

| 정하봉 | 2015.03.06 | 재선임 | |

| 정병두 | 2016.03.18 | 재선임 | |

| 윤성수 | 2020.12.22 | 신규선임 |

주1) '20.03.20일 정기주주총회에서 신규선임된 이재호 사외이사가 일신상의 이유로 '20.12.04일 사임하여 '20.12.22일 윤성수 일시사외이사 겸 일시감사위원이 법원에서 선임 결정되었습니다.

2021년 3월 19일 개최 예정인 제25기 정기주주총회에서 임기가 만료된 권영수 기타비상무이사와 이혁주 사내이사, 윤성수 사외이사가 각 재선임될 예정이며, 황현식 사내이사, 김종우 사외이사, 제현주 사외이사가 각 신규선임될 예정입니다. 향후 정기주주총회에서 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

- 대표이사 변경

1996.07.11 정장호

1998.09.29 이문호

1998.10.14 남 용

2006.07.26 정일재

2010.01.05 이상철

2016.03.18 권영수

2018.08.29 하현회

다. 최대주주의 변동

최근 5사업연도 이내에 최대 주주 변동은 없습니다.

1996.07.11 LG정보통신㈜

2000.09.19 LG전자㈜

2003.03.01 ㈜LG (2020.12.31 기준 37.66% 지분 보유)

라. 상호의 변경

1996.07.11 ㈜LG텔레콤

2010.06.29 ㈜LG유플러스

주요종속회사 LG헬로비전

2008.06.04 ㈜씨제이케이블넷

2017.10.26 ㈜씨제이헬로

2019.12.24 ㈜LG헬로비전

주요종속회사 미디어로그

2000.03.14 ㈜데이콤멀티미디어인터넷

2012.05.09 ㈜미디어로그

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나, 현재 진행 중인 경우 그 내용과 결과

해당사항 없음

바. 회사가 합병 등을 한 경우 그 내용

(1) ㈜미디어로그로부터 컨텐츠 수급(소싱) 사업 영업양수

LG유플러스는 선택과 집중을 통한 사업경쟁력 제고를 위해 2016년 5월 12일 이사회 의결을 통해 자회사인 ㈜미디어로그로부터 '컨텐츠 수급(소싱) 사업'을 90억 4천만원에 양수받기로 결정하였으며, 계약 체결일은 2016년 7월 1일입니다. 자세한 사항은 XI. 그 밖에 투자자 보호를 위하여 필요한 사항 및 2016년 5월 12일 공시된 '특수관계인으로부터 영업양수'를 참고하시기 바랍니다.

(2) LG UPLUS FUND I L.L.C 설립 및 출자

LG유플러스는 2018년 3월 16일 이사회 결의를 통해 중장기 미래 사업 준비를 위한 LG UPLUS FUND I L.L.C를 설립하고 5년간(2018년 5월 ~ 2023년 4월) 총 5천만 USD를 출자키로 하였습니다.

(3) LG헬로비전(구, 주식회사 씨제이헬로) 지분 취득

LG유플러스는 2019년 12월 24일 주식회사 엘지헬로비전에 대한 지분 50%+1주를 취득하여 지배력을 획득하였습니다.

(4) 전자결제 사업부문 분할 및 매각

물적분할 방식으로 당사의 전자결제 관련 사업부문을 물적분할하여 분할신설회사(토스페이먼츠 주식회사)를 설립하고, 신설회사 주식 100%를 주식회사 토스페이먼츠앤코에 매각하였습니다. ('20.08.03)

주요종속회사 LG헬로비전

'20.09.01 ㈜LG헬로비전, ㈜하나방송 흡수합병

㈜엘지헬로비전이 ㈜하나방송을 흡수합병하였습니다. 존속회사는 ㈜엘지헬로비전 이며, 소멸회사는 ㈜하나방송 입니다. 관련 내용은「합병등종료보고서('20.09.01 공시)」,「주요사항공시(회사합병결정) ('20.03.04 공시)」공시를 참고하여 주시기 바랍니다.

주요종속회사 미디어로그

특수관계인의 유상증자 참여

㈜미디어로그는 2017년 8월 11일 '특수관계인의유상증자참여' 공시를 통해 (주)LG유플러스의 450억원(보통주 6,000만주) 유상증자 참여를 이사회 결의한 바 있으며, 2017년 9월 25일 '최대주주등의보유주식변동'를 통해 (주)LG유플러스의 지분율 변화(98.35% → 99.58%)를 공시하였습니다.

사. 회사의 업종 또는 주된 사업의 변화

LG유플러스는 2010년 1월 1일 ㈜LG데이콤 및 ㈜LG파워콤과의 합병으로 인하여 기존 양사가 영위하던 한국표준산업분류 소분류 기준 전기통신업에 속해있는 유선통신업과 기타 전기통신업 등을 사업 분야에 추가하게 되었습니다. 추가된 세부 사업 영역은 전화사업, 인터넷 및 부가통신사업, 광통신망 임대사업, IP망 임대사업, HFC망 임대 사업 등 입니다.

※ '19.12.24 연결종속회사에 LG헬로비전 편입

※ '20.08.03 전자결제사업부문 매각

주요종속회사 LG헬로비전

LG헬로비전은 종합유선방송사업자(MSO)로서 서울 양천 지역을 포함한 전국 23개 권역에 방송설비를 갖추고 PP(Program Provider)가 생산하는 프로그램을 플랫폼과 네트워크를 통해 가입자에게 직접 전달하는 케이블TV 서비스를 제공하고 있습니다. 또한, 초고속 정보통신망 관련 사업, 전기통신사업법상 기간통신사업 및 부가통신사업, 전송망사업, 광고 및 홍보대행업 등을 영위하고 있으며, '19.12.24 일자로 방송·통신서비스 판매업을 추가하였습니다.

주요종속회사 미디어로그

㈜미디어로그는 2000년 3월 14일 설립되어 인터넷통신서비스, 멀티미디어컨텐츠 제작 등을 영위하고 있으며, 2012년 5월 9일 회사명을 주식회사 데이콤멀티미디어인터넷에서 주식회사 미디어로그로 변경하였고 대한민국 서울특별시 마포구에 본사를 두고 있습니다. 또한 2014년 7월 9일부터 알뜰폰(MVNO)사업을 영위하고 있습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

| 일자 | 내용 |

|---|---|

| 2016. 01 | 국내 최초 BBC 다큐 '헌트(The Hunt)' VOD 제공 |

| 2016. 02 | LG유플러스-서울시, 에너지 소비효율화 및 에너지 나눔 활동에 관한 양해각서(MOU) 체결하고 '아낀 전기 판매사업' 공동 추진 |

| 2016. 02 | LTE비디오포털 '360도 VR' 동영상 서비스 제공 |

| 2016. 02 | 기존보다 최대 10배 빠른 'U+광(光)기가' 인터넷 서울시 전 지역 확대 오픈 |

| 2016. 03 | LG유플러스-ADT캡스-게이트맨 제휴하고 IoT, 출동경비, 도어락을 결합한 신개념 가정용 보안서비스 국내 최초 출시 |

| 2016. 03 | IoT@home과 삼성 스마트홈 앱 연동한 IoT냉장고 출시 |

| 2016. 03 | LG이노텍과 협업, IoT 소물인터넷 전용 초저가 저전력 LTE 통신모듈 출시 |

| 2016. 03 | 기기 할부원금의 50%를 18개월동안 납부하면 남은 할부원금 50%와 중고폰 시세의 차액을 보상해주는 H클럽 출시 |

| 2016. 04 | LTE비디오포털, 리얼버라이어티, 프로야구, 게임 등 '360도 VR' 장르 확대 |

| 2016. 05 | 주파수 경매 통해 C블록(2.1㎓ 대역, 20㎒ 대역폭)을 최저가인 3,816억원에 확보 |

| 2016. 05 | 종합건설업체 아주산업건설㈜과 홈IoT 물품 공급 및 서비스 제공 계약 체결 |

| 2016. 06 | 대우건설과 유·무선 통합형 홈IoT 시스템 구축과 IoT 애플리케이션 제공을 위한 업무협약(MOU) 체결하고 향후 프리미엄 IoT 아파트 건설 추진 |

| 2016. 06 | 한국에너지공단이 추진하는 '2016년 지역 에너지신산업 활성화 지원사업'에 LG유플러스와 서울특별시, 인코어드테크놀러지스 컨소시엄이 선정되어 16년 하반기까지 서울지역 3,000여 가구에 홈IoT 공급 |

| 2016. 06 | 휴대폰 사용 기간 동안 U+파손케어 업그레이드로 수리비 걱정 없이 사용하고 18개월 뒤엔 중고폰으로 잔여 할부금을 보장받아 부담 없이 새폰으로 교체할 수 있는 'R클럽' 출시 |

| 2016. 07 | 미래창조과학부, IoT 융복합 시범단지 조성 사업자로 LG유플러스-경기 고양시 컨소시엄 선정 |

| 2016. 08 | 산업통상자원부 에너지기술 개발사업 국민DR(Demand Response) 실증과제 사업자로 선정 |

| 2016. 09 | 스마트그리드 확산사업 가입자 대상 'AMI+홈IoT' 결합상품 출시 |

| 2016. 09 | U+tv 유튜브 채널 서비스 세계 최초 출시 |

| 2016. 10 | 아이폰 7 출시와 함께 1년 사용 후 중고폰 반납하고 최신폰으로 교체할 수 있는 'iPhone 클럽' 출시 |

| 2016. 10 | 국내 통신사 최초 홈IoT를 이용한 에너지 절감 실증으로 한국에너지효율대상 대통령 표창 수상 |

| 2016. 11 | LG유플러스-KB금융그룹, 국내 최초 통신ㆍ금융 융합 플랫폼 '리브 메이트' 출시 |

| 2016. 12 | 인터넷에 상관없이 가족 스마트폰만 결합해도 할인받는 '가족무한사랑' 출시 |

| 2017. 01 | 국내최초로 NICE 평가정보와 신용평가모형 '텔코스코어' 개발 |

| 2017. 02 | 전국 지하철에 국내 최초 LTE 기반 와이파이 서비스 제공 |

| 2017. 02 | 4개 가전 동시 제어 'IoT멀티탭 출시' |

| 2017. 03 | G6 출시 맞춰 휴대폰 구매지원 프로그램 'R클럽2' 10일 출시 |

| 2017. 03 | 모바일 프로야구 전용앱 'U+ 프로야구' 출시 |

| 2017. 04 |

초경량, 풀HD급 'U+Pad8' 단독 출시 |

| 2017. 04 |

국내 최초 NB-IoT 기반 도시가스 배관망 관리시스템 개발 |

| 2017. 04 |

'부모안심 IoT' 특화 상품 출시 |

| 2017. 05 | 휴대용 미니 프로젝터‘U+포켓빔’출시 |

| 2017. 05 | 고양시에 NB-IoT 기반 스마트 수거관리 시스템 구축 |

| 2017. 06 |

스마트스코어와 골프장 IT 솔루션 구축 및 제반 사업 협약 체결 |

| 2017. 07 | '반려동물 IoT' 출시 |

| 2017. 08 | LG유플러스-두산건설, '두산위브'에 홈IoT 플랫폼 구축 |

| 2017. 08 | LG유플러스-노키아 5G 기술협력 논의 |

| 2017. 09 | 휴머노이드 소셜 로봇‘페퍼’국내 첫 상륙 |

| 2017. 10 | 잠실야구장에서 LTE로 5G급 서비스 구현 |

| 2017. 10 | 집안 공기상태 한눈에 보는 'IoT 공기질알리미' 출시 |

| 2017. 11 | '데이터 2배 무약정 프로그램' 통신사 최초 출시 |

| 2017. 11 | 통신사 최초 알뜰폰 멤버십 출시 |

| 2017. 12 | 네이버 인공지능 플랫폼 '클로바'를 AI스피커에 접목하여 인공지능 스마트홈 서비스 'U+ 우리집AI' 출시 |

| 2018. 01 | 인천국제공항 제2여객터미널 유무선 통신 인프라 제공 |

| 2018. 02 | 국내 최초 '속도/용량 걱정 없는 데이터 요금제' 출시 |

| 2018. 03 | 시디즈와 IoT 스마트 의자 '링고스마트' 출시 |

| 2018. 04 |

네이버와 '프렌즈플러스 미니언즈' 스피커 출시 |

| 2018. 04 | 골프중계 서비스 'U+골프' 출시 |

| 2018. 05 | 넷플릭스 콘텐츠 3개월 이용권 제공 프로모션 진행 |

| 2018. 06 | '카카오리틀프렌즈폰' 단독 출시 |

| 2018. 06 | 신일산업과 'IoT선풍기' 출시 |

| 2018. 07 | 'U+ 데이터충전소' 출시 |

| 2018. 08 | AR, AI로 진화된 '아이들나라 2.0' 출시 |

| 2018. 08 | 요금부담 낮추고 고객 선택폭 넓힌 '걱정없는 데이터 요금제' 출시 |

| 2018. 09 | 'U+ AI리모컨' 출시 |

| 2018. 09 | '프렌즈+ 미니' 스피커 3종 출시 |

| 2018. 10 |

5G 시대 1020 세대 위한 미디어 플랫폼, 'U+아이돌Live' 출시 |

| 2018. 11 | LG유플러스 U+tv 넷플릭스 제공, UI도 전면 개편 |

| 2018. 12 | 한양대와 5G 자율주행차 실증 성공 |

| 2018. 12 | 무선IPTV 'U+tv프리' 출시 |

| 2019. 01 | LG유플러스, 구글과 VR콘텐츠 공동제작 |

| 2019. 01 | 팅크웨어와 모바일 IoT 탑재한 프리미엄 블랙박스 출시 |

| 2019. 02 | U+tv 브라보라이프 출시 |

| 2019. 02 | CJ헬로 인수 의결 |

| 2019. 02 | 5G 스마트 팩토리 서비스 공개 |

| 2019. 03 | 한양대-LG유플러스, 세계 최초 5G 자율주행차 공개 시연 |

| 2019. 03 | 클라우드 게임 서비스 엔비디아 ‘지포스 나우’ 국내 단독 출시 |

| 2019. 03 | CJ헬로 지분 인수 인허가신청서 제출 |

| 2019. 03 | U+클라우드 보안 서비스 출시 |

| 2019. 04 | 세계 최초 5G 상용화 |

| 2019. 04 | NB-IoT LTE M1 동시 서비스 국내 첫 선 |

| 2019. 05 | LG유플러스-GS샵, AI 홈쇼핑 서비스 출시 |

| 2019. 06 | 5G_게임방송서비스_U+게임Live출시 |

| 2019.07 | 5G기반 세계 최초 클라우드VR게임 첫 선 |

| 2019.07 | 공덕역에 세계 최초 5G 갤러리 개관 |

| 2019.07 | 업계 최초 월 4만원대 5G 요금제 출시 |

| 2019.08 | 세계 최초 8K 화질 야구 생중계 시작 |

| 2019.09 | 세계 최초 상용 환경에서 28Ghz이용 4Gbps 속도 검증 성공 |

| 2019.10 | LG유플러스, 통신(5G-V2X) 기반 자율협력주행 공개 시연 |

| 2019.10 | 헬스와 쇼핑 분야에 5G를 결합한 '스마트홈트', 'AR쇼핑’출시 |

| 2019.10 | LG유플러스, 아시아 최대 방위산업전서 5G 무인 굴삭기 원격제어 성공 |

| 2019.11 | LG유플러스 세계 최초 '5G 단독모드' 기반 이기종 장비 연동 시연 성공 |

| 2019.11 | LG유플러스, 5G 무선망 세계최초 원격 최적화 기술 상용화 |

| 2019.11 | LG유플러스, 업계 최초 ‘영상상담’ 서비스 선보여 |

| 2019.11 | LG유플러스-국토지리정보원, 실시간 고정밀측위 서비스 협력 MOU 체결, 차세대 지능형 교통 체계(C-ITS) 고도화 기반 마련 |

| 2019.12 | LG유플러스, 케이블 1위 CJ헬로 품고 종합 미디어 플랫폼 사업자로 발돋움 |

| 2019.12 | LG유플러스, '비바리퍼블리카’와 결제사업 매각 계약 체결 |

| 2020.01 | LG유플러스, 모바일 가입자 1,500만 돌파 |

| 2020.02 | LG유플러스, 국내 최초 일본 5G 로밍 테스트 완료 |

| 2020.02 |

LG유플러스, 5G 원격제어 핵심 기술 보유 벤처기업 지분투자 |

| 2020.02 |

LG유플러스, AR 글로벌 파트너십 체결 |

| 2020.03 | U+5G 갤러리, 올해의 광고상 '대상' 수상 |

| 2020.03 |

LG유플러스, 홍콩 PCCW 미디어그룹에 5G VR콘텐츠 수출 |

| 2020.04 | LG유플러스, 5G AR 게임 출시 |

| 2020.04 | LG유플러스, 일본 KDDI, 대만 CIRC와 드론 사업 업무 협약 |

| 2020.04 | LG유플러스, CDP 탄소경영 아너스 클럽 수상 |

| 2020.05 | LG유플러스, 약정 없는 LTE 온라인 전용 요금제 출시 |

| 2020.05 | LG유플러스 상용망서 ‘5G 단독모드’ 테스트 완료 |

| 2020.05 | LG유플러스-GS건설, ‘무선통신기반 스마트건설 기술 검증 및 사업화’ MOU |

| 2020.06 | LG유플러스, 세계 최초로 AR글라스 선보인다. |

| 2020.06 | LG U+, 양자컴퓨팅 시대에도 끄떡없는 새로운 암호기술 NW장비에 세계 최초 적용 |

| 2020.06 | LG유플러스-오토노머스에이투지, 5G 기반 자율주행 실증 위한 기술협약 MOU |

| 2020.07 | LG유플러스, 서울시 공유자전거 ‘뉴따릉이’에 LTE-M1 통신기술 제공 |

| 2020.07 | LG U+, 5G 단독모드(SA) 상용화 준비 완료 |

| 2020.08 |

LG U+, 클라크 머터리얼 핸들링 아시아,무샤이니, 케이엔과 5G 기반 무인지게차 공동 사업 추진 |

| 2020.08 | LG유플러스, 세계 최초 5G AR글래스 상용화 |

| 2020.08 | LG U+, 폴더블폰도 보상받는 ‘프리미엄 분실/파손 보험출시 |

| 2020.08 | LG U+, '참 쉬운 가족결합' U+ 알뜰폰 고객에게까지 확대 |

| 2020.09 | 세계 첫 5G 콘텐츠 연합체 'XR 얼라이언스' 출범 |

| 2020.09 | LG U+, 'USIM 없는 통신모듈' 세계 첫 선 |

| 2020.09 | LG U+, 한국에머슨과 5G 기반 원격관제 솔루션 'W-Box' 출시 |

| 2020.09 | LG U+, 5G 기반 실외 자율주행로봇 실증 |

| 2020.09 | LG유플러스-대우산업개발, 스마트홈 플랫폼 구축 MOU체결 |

| 2020.09 | LG유플러스, 구글클라우드와 5G MEC 협력 |

| 2020.09 | LG 유플러스-그린랩스, '보급형 스마트팜'협력 강화 |

| 2020.10 | LG유플러스, MEC 기술로 5G 로봇 고도화 |

| 2020.10 | LG유플러스, 한국지역난방공사와 열수송분야 안전관리체계 고도화 업무협약 체결 |

| 2020.11 | LG유플러스, 레이다 센서 기반 실시간 낙상감지 서비스 실증 |

| 2020.11 | LG유플러스, 프로야구 포스트시즌 8K 생중계 ‘소셜VR’ 서비스 제공 |

| 2020.11 | LG U+, 컨테이너 기반 코어장비로 5G SA 준비 완료 |

| 2020.12 | LG유플러스-육아정책연구소, ICT활용 아동교육 발전 위한 MOU 체결 |

| 2020.12 | LG유플러스, 금오공대와 '5G 정부업무망 모바일화 실증사업'추진 스마트캠퍼스 모델구현 |

| 2020.12 | LG유플러스 -한양대-컨트롤웍스 세계 최초 5G 자율주차 공개 시연 |

| 2020.12 | LG유플러스, 국내 최초 IoT 단말용 '양자보안칩' 개발 |

| 2020.12 | LG유플러스, 2020년 행정안전부 주관 국가핵심기반시설 재난관리 장관상 수상 |

주요종속회사 LG헬로비전

LG헬로비전은 종합유선방송사업자로서 보고일 현재 서울 양천 지역을 포함한 전국 23개 권역에 방송 설비를 갖추고 PP(Program Provider)가 생산하는 프로그램을 플랫폼과 네트워크를 통해 가입자에게 직접 전달하는 케이블TV 서비스를 제공합니다. 부가적으로 지역민을 위해 지역 내 유익한 정보를 중심으로 구성된 지역채널 프로그램을 직접 제작하여 송출합니다.

2018년에는 차세대 케이블TV(UI/UX) 서비스 '알래스카UI'를 론칭하였고, 지능형 에너지관리 솔루션 '파워클라우드' 사업에 진출 및 국내 최초 VR 리조트 '헬로 VR어드벤처'를 오픈하였습니다.

2019년 12월 24일 종결되어, 최대주주가 (주)씨제이이엔엠에서 (주)LG유플러스로 변경되었으며, 이에 사명을 '(주)씨제이헬로'에서 '(주)엘지헬로비전'으로 변경하였습니다.

2020년에는 LG유플러스와의 협력으로 케이블 기가인터넷 풀커버리지를 확대하였으며, 키즈 컨텐츠 제공 플랫폼인 'U+tv 아이들나라' 서비스를 런칭했습니다. 또한, 2020년 11월 18일자로 자회사 (주)씨브이파트너스 신규 출자 설립하였습니다.

주요종속회사 미디어로그

| 일자 | 내용 |

|---|---|

| 2014. 07 | 'U mobi' 브랜드로 알뜰폰(MVNO) 사업 개시 |

| 2015. 01 | U mobi 가입자 10만명 돌파 |

| 2015. 02 | '만화 1번지' 서비스 론칭 |

| 2015. 03 | 영화 이미테이션게임 150만 돌파 |

| 2015. 03 | 해외에서 LTE급의 와이파이 서비스가 가능한 '포켓WiFi' 서비스 제공 |

| 2015. 04 | U mobi 가입비 폐지 |

| 2015. 04 | U mobi 다이렉트몰 오픈 |

| 2015. 11 | 기존 통신 3사 표준요금제 대비 1MB당 요금이 최대 96% 저렴한 'LTE 유모비 기본요금제' 출시 |

| 2015. 12 | 음성 통화량이 적은 대신 데이터 량이 많은 'LTE 유모비 데이터 요금제' 2종 출시 |

| 2016. 05 | 모회사인 LG유플러스에 컨텐츠 소싱 사업 양도 |

| 2016. 05 | 유모비 다이렉트몰을 통해 최상급 중고 아이폰6 시리즈 15만원대부터 출시 |

| 2016 .06 | 삼성전자 저가 스마트폰인 갤럭시 J3 출시 |

| 2016. 08 | LTE 4.5GB 알뜰폰 요금제 출시 (월 기본료 31,500원, 부가세 별도) |

| 2016. 10 | 프리미엄 중고폰 유통 브랜드 '리프레쉬폰' 런칭 |

| 2016. 11 | 하루 100~200명에게 데이터 11GB를 월 3만3000원에 제공하는 게릴라 이벤트 진행 |

| 2016. 12 | 미디어로그, 리퍼비쉬 전문 온라인 쇼핑몰 '리퍼몰' 오픈 |

| 2017. 06 | 알뜰폰 브랜드명을 'U mobi'에서 'U+알뜰모바일'로 변경 |

| 2017. 08 | LG유플러스, 미디어로그에 450억 출자로 알뜰폰 사업 강화 |

| 2017. 09 | 월 3만원대에 데이터, 음성, 문자를 마음껏 사용할 수 있는 U+알뜰모바일 선불요금제를 출시 |

| 2017. 12 | 월 1만원대 20GB 데이터 전용 요금제 출시 |

| 2018. 01 | 월 1만5000원대 'GS25요금제2' 출시 |

| 2018. 04 | 'GS25요금제' 2종 추가 출시 |

| 2018. 07 | 온 가족을 위한 '홈플러스 유심 요금제' 4종 출시 |

| 2018. 08 | 헬스,뷰티 스토어 '랄라블라'와 제휴를 통해 '랄라블라 요금제' 2종을 출시 |

| 2018. 11 | 가성비 높은 '홈플러스 요금제' 신규 2종 출시 |

| 2019. 01 | U+알뜰모바일, `GS25요금제` 신규 2종 추가 출시 |

| 2019. 03 | U+알뜰모바일, '번호 이동 셀프 개통’ 서비스 출시 |

| 2019. 06 | U+알뜰모바일, '시원스쿨 요금제' 4종 출시 |

| 2019. 07 | U+알뜰모바일, ‘5G 도 실속 있게’ 유심 요금제 2종 출시 |

| 2020. 01 | U+알뜰모바일, 24시간 어디서나 편리하게 이용하는 '선불 충전 앱' 출시 |

| 2020. 02 | U+알뜰모바일, ‘5G 도 실속 있게’ 유심 요금제 2종 출시 |

| 2020. 04 | U+알뜰모바일, 무제한 선불요금제 2종 출시 |

| 2020. 06 | U+알뜰모바일, 가성비 좋은 5G(9GB+) 선불 300M(1Mbps) 출시 |

| 2020.08 | U+알뜰모바일, ‘통화도 넉넉한’ 데이터 무제한 ‘GS25요금제’ 출시 |

| 2020.08 | U+알뜰모바일, 친환경 소재 배송패키지로 전격 리뉴얼 |

| 2020.09 | U+알뜰모바일, ‘네이버페이 포인트 적립되는 요금제’ 출시 |

| 2020.11 | U+알뜰모바일, ‘아이폰 전용 보험’ 출시 |

| 2020.12 | 방송채널사업 '더드라마' 채널 개국 |

3. 자본금 변동사항

가. 증자(감자)현황

-해당사항 없음

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| - | - | - | - | - | - | - |

나. 미상환 전환사채 발행현황

-해당사항 없음

다. 미상환 신주인수권부사채 등 발행현황

-해당사항 없음

라. 미상환 전환형 조건부자본증권 등 발행현황

-해당사항 없음

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 700,000,000 | - | 700,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 514,793,835 | - | 514,793,835 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 78,182,474 | - | 78,182,474 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 78,182,474 | - | 78,182,474 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 436,611,361 | - | 436,611,361 | - | |

| Ⅴ. 자기주식수 | 3 | - | 3 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 436,611,358 | - | 436,611,358 | - | |

주1) 2012년 8월 30일 이사회 결의를 통해 보유중인 자기주식 중 78,182,474주를

2012년 8월 31일자로 이익소각하였습니다.

주2) 2012년 9월 25일 이사회에서 잔여 자기주식 4,109,409주의 처분을 결정하여 보유한 자기주식 물량을 12월 3일까지 전량 처분하였으나 구주권의 신주권 교환으로 발행된 자기주식 3주를 보유하고 있습니다.

나. 자기주식 취득 및 처분 현황

- 해당사항 없음

다. 종류주식 발행현황

- 당사는 보통주만 발행하였고, 종류주식을 발행한 내역이 없습니다.

5. 의결권 현황

| (기준일 : | 2020년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 436,611,361 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 3 | 자기주식 |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 436,611,358 | - |

| 우선주 | - | - |

주1) 2012년 8월 30일 이사회 결의를 통해 보유중인 자기주식 중 78,182,474주를

2012년 8월 31일자로 이익소각하였으며 이후 2012년 9월 25일 이사회에서 잔여 자기주식 4,109,409주의 처분을 결정하여 보유한 자기주식 물량을 12월 3일까지 전량 처분 하였으나 구주권의 신주권 교환으로 발행된 자기주식 3주를 보유하고 있습니다.

6. 배당에 관한 사항 등

LG유플러스는 정관에 의거 이사회 결의 및 주주총회 결의를 통하여 배당을 실시하고 있으며 배당가능이익 범위 내에서 회사의 지속적 성장을 위한 투자 및 경영환경 등을 고려하여 주주가치 제고를 위한 적정수준의 배당률을 결정합니다.

LG유플러스는 주주가치 제고를 기본 원칙으로 배당가능이익 범위 내에서 회사의 지속성장을 위한 투자, 재무구조, 경영환경 등을 고려하여 배당을 결정하고 있습니다. 당사의 배당은 「당기순이익(별도 재무제표 기준, 일회성 이익 제외)의 30% 이상을 주주에게 환원하는」정책을 유지할 계획입니다. 당사의 최근 3개년('18년~'20년) 별도 재무제표 기준 실제 배당성향은 평균 39.7%입니다.

이익배당 및 중간배당에 대하여 정관 제 53조 및 제 54조에 다음과 같이 규정하고 있습니다.

제53조(주주배당금)

1. 이익의 배당은 금전과 주식으로 할 수 있다.

2. 제1항의 이익배당은 정기주주총회에서 결정하며, 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록질권자에게 이를 지급한다.

제54조(중간배당)

1. 당 회사는 7월 1일 0시 현재의 주주에게 법령이 정하는 바에 따라 이사회의 결의로 중간배당을 할 수 있다.

2. 제1항의 중간배당에 대한 구체적인 사항은 관련법령에 따른다.

3. 사업년도 개시일 이후 제1항의 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전환사채의 전환청구, 신주인수권부사채의 신주인수권 행사에 의한 경우를 포함한다)에는 중간배당에 관해서는 당해 신주는 직전사업연도말에 발행된 것으로 본다.

4. 제10조의 우선주식에 대한 중간배당은 보통주식과 동일한 배당률을 적용한다.

가. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제25기 | 제24기 | 제23기 | ||

| 주당액면가액(원) | 5,000 | 5,000 | 5,000 | |

| (연결)당기순이익(백만원) | 466,764 | 438,855 | 481,637 | |

| (별도)당기순이익(백만원) | 452,541 | 445,644 | 476,752 | |

| (연결)주당순이익(원) | 1,069 | 1,005 | 1,103 | |

| 현금배당금총액(백만원) | 196,475 | 174,645 | 174,645 | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | 42.09 | 39.80 | 36.26 | |

| 현금배당수익률(%) | 보통주 | 3.7 | 2.8 | 2.3 |

| 우선주 | - | - | - | |

| 주식배당수익률(%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금(원) | 보통주 | 450 | 400 | 400 |

| 우선주 | - | - | - | |

| 주당 주식배당(주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

※ 상기 표의 당기 현금배당금은 정기주주총회 승인전 금액으로 향후 정기주주총회에서 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

※ 제23기부터 제1115호 및 제1109호에 따라 작성되었습니다. 제24기부터는 제1116호를 적용하였습니다.

주1) 연결당기순이익은 지배기업 소유주지분 기준 당기순이익임

주2) 현금배당성향 : 현금배당금총액/지배기업 소유주 지분 기준 당기순이익

주3) 주당순이익 산출근거 : 연결당기순이익/가중평균유통 보통주식수

주4) 현금배당수익률(%)은 당해 배당과 관련된 주주총회 소집을 위한 주주명부 폐쇄일 2매매거래일 전부터 과거 1주일간 형성된 최종 시세가격의 산술평균가격에 대한 주당 배당금의 비율을 백분률로 산정한 것임

나. 과거 배당 이력

| (단위: 회, %) |

| 연속 배당횟수 | 평균 배당수익률 | ||

|---|---|---|---|

| 분기(중간)배당 | 결산배당 | 최근 3년간 | 최근 5년간 |

| - | 8 | 2.94 | 2.91 |

주1) 당사는 2013년 이후 연속으로 결산 배당을 하고 있습니다.

7. 정관에 관한 사항

사업보고서에 첨부된 정관의 최근 개정일은 '20.03.20이며, 제 25기 정기주주총회('21. 3.19 개최예정) 안건에는 정관 변경 안건이 포함되어 있습니다.

| 구분 | 안건내용 |

| (1) 주식소각 | 주권상장법인의 이익소각에 대한 특례를 규정했던 자본시장법 제165조의3이 폐지되어 정관 규정 여부에 상관없이 상법 제343조에 근거하여 이사회 결의로 자기 주식을 소각할 수 있게 됨에 따라 주식소각에 대한 조항을 정관에서 삭제하고자 합니다. |

| (2) 감사위원 분리선출 및 의결권 제한 | 감사위원 분리선출관련해서는 상법 제542조의12 개정에 따라 감사위원 분리선출제도 및 의결권 제한 관련 변경 사항을 정관에 반영하는 것입니다. |

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018년 03월 16일 | 제 22기 정기주주총회 | 정관 내 사업목적사항 추가 : 무인비행장치(관련 모듈 포함)의 구입, 제조, 판매 및 대여업, 정비, 수리 또는 개조 서비스, 무인비행장치사용사업 등 |

이동통신망을 활용한 사업 다각화 |

| 2019년 03월 15일 | 제 23기 정기주주총회 | 정관 내 사업목적사항 추가 : 에너지진단, 에너지기술, 에너지안전관리, 기타 에너지이용합리화 관련 사업 및 기계설비사업 |

고효율설비 교체사업 추가 |

| 2020년 03월 20일 | 제 24기 정기주주총회 | 제40조(이사회의 결의방법) : 동영상 없이 음성 연결만으로도 출석을 인정하도록 변경 |

상법 제391조 제2항에 따른 내용 반영 |

II. 사업의 내용

1. 사업의 개요

LG유플러스는 모바일과 스마트홈 서비스를 제공하는 컨슈머 사업과 기업인프라 사업을 영위하고 있습니다. 4차 산업혁명과 포스트코로나 시대에 걸맞는 다양한 콘텐츠를 고객맞춤형으로 제공하고 있으며, 디지털뉴딜 정책과 5G 기술 및 기반의 발전으로 스마트팩토리, 스마트모빌리티 등 B2B 사업의 미래 성장동력을 발전시켜 나가고 있습니다.

LG유플러스의 주요종속회사인 LG헬로비전은 종합유선방송국 운영사업, 비디오물ㆍ광고ㆍCF의 제작판매 및 전기통신사업법상 기간통신사업, 별정통신사업과부가통신사업 등을 주 사업목적으로 하고 있습니다.

LG유플러스의 주요종속회사인 ㈜미디어로그는 2000년 3월 14일 설립되어 인터넷통신서비스, 멀티미디어컨텐츠 제작 및 인터넷포탈서비스 등을 영위하고 있으며, 2014년 6월 30일에 별정통신사업을 등록하고 2014년 7월 9일부터 알뜰폰(MVNO)사업을 영위하고 있습니다.

LG유플러스의 종속회사인 씨에스원파트너, 씨에스리더 및 아인텔레서비스는 고객의 최접점에서 고객의 목소리에 귀기울이고 필요한 서비스를 제공하는 고객센터(콜센터) 사업을 진행하고 있습니다. 또 다른 종속회사인 위드유의 경우 이동통신 가입서류 검수 및 온라인 모니터링 착하불량 단말기 검수 업무를 진행하고 있습니다. 당사는 홈서비스를 보다 전문적으로 제공하기 위하여 2020년 1월 2일 ㈜유플러스홈서비스를 설립하였으며, 홈서비스 개선을 통한 고객 만족에 주력할 계획입니다.

LG유플러스

[컨슈머모바일 사업]

(1) 산업의 특성

무선 산업은 미디어 소비 증가와 함께 데이터 중심으로 시장이 빠르게 전환하고 있습니다. 2019년 4월 3일, 5G 첫 가입자 개통을 시작으로 5G가 상용화됨에 따라 무선 서비스 시장은 양적, 질적으로 지속 성장하고 있으며, 당사의 5G 서비스는 AR, VR등 다양한 기술을 활용하여 혁신적인 서비스를 제공하고 있습니다. 특히 2020년 9월 1일 6개국 7개 사업자의 동맹체로 출범한 XR얼라이언스의 1대 의장사에 당사가 오르며 콘텐츠 수급 확장을 위한 기반을 마련하였습니다.

(2) 성장성

LG유플러스는 네트워크 경쟁력 우위를 바탕으로 데이터시장에서 LTE고객과 5G신규고객을 안정적으로 유치하고 있으며, 5G특화서비스를 기반으로 2020년말 5G 가입자는 275.6만명으로 전체 핸셋 가입자 대비 24.3% 비중이며, 총 회선가입자는 2020년말 1,665만 2천명을 기록하였습니다. 5G 시대에 걸맞는 서비스를 선보이기 위해 5G 주력서비스인 U+AR, U+VR 등의 핵심콘텐츠를 확보해나가는 한편, 그동안 경험한 적 없는 새롭고 편리한 서비스를 선보이기 위해 노력하고 있습니다.

LG유플러스의 2020년말 누적 기준 LTE와 5G서비스의 전체가입자 대비 비중은 97.8%입니다. 5G서비스의 본격화로 미디어 소비시장은 지속 성장하고 있으며, 이에 따라 LG유플러스 고객의 무선데이터 사용량도 지속 증가할 것으로 예상됩니다. 코로나19영향에 따라 실내활동이 증가하며, 이에 따른 모바일트래픽도 증가하는 등 언택트 환경에서의 추가적인 성장이 예상되고 있습니다.

(3) 경기변동의 특성 및 계절성

국내에서 통신서비스는 생활필수 서비스로 자리 잡았습니다. 이러한 생활필수 서비스는 경기변동에 크게 동요되지 않으며, 수요의 계절성이 없으므로 계절에 따라 민감하게 반응하지 않습니다. 다만, 2020년은 전례없는 코로나19 영향으로 로밍매출 감소, 대면영업활동 위축에 따른 매출 감소요인이 존재했으나 양질의 가입자 성장을 통해 이러한 위기 요인을 극복했습니다.

LG유플러스의 연결대상 종속회사도 통신, 텔레마케팅 등의 업종으로 경기변동에 크게 동요되지 않으며, 수요의 계절성이 없으므로 특징적인 사항은 없습니다.

(4) 경쟁상황

LG유플러스의 모든 서비스 부문의 가격 및 서비스 품질, 마케팅 등을 경쟁 요인으로 볼 수 있으며, LG유플러스 외에 여러 통신사업자 등이 이를 놓고 시장 내 경쟁 우위를 점하려 많은 노력을 기울이고 있습니다. 그러나 단말기유통구조개선법 및 IFRS15영향 등에 따라서 통신사들은 시장안정화를 위한 자정의 움직임을 보이고 있으며, 인당가입자유치비용을 낮추고 합리적인 서비스 중심으로 경쟁의 방향을 건전한 경쟁구도로 전환하고 있습니다. 각 통신사는 가계통신비를 획기적으로 절감하는 요금제를 출시하여 고객에게 저렴한 요금으로 고품질의 유무선 서비스를 제공하고 있으며, 이에 따른 시장 내 요금경쟁력이 주요 경쟁력으로 작용되고 있습니다. 당사도 21년 1월 5G 최초 지인결합 서비스인 'U+ 투게더'를 출시하는 등 경쟁의 패러다임을 서비스 중심으로 변화시키기 위한 노력을 지속하고 있습니다.

(5) 시장점유율 추이

2020년말 기타회선을 포함한 국내 총회선기준 가입자 수는 70,513,676명이며 최근 3년 LG유플러스 시장점유율 추이는 아래와 같습니다.

| 사업구분 | 회사명 | 시장점유율 | ||

|---|---|---|---|---|

| 2020년 12월 | 2019년 12월 | 2018년 12월 | ||

| 무선서비스 | LG유플러스 | 23.6% | 22.1% | 21.3% |

| SK텔레콤 | 44.8% | 46.0% | 46.9% | |

| KT | 31.6% | 31.8% | 31.8% | |

주1) 상기 가입자에 대한 자료는 과학기술정보통신부의 최근 자료인 2020년 12월 말 수치를 참조하여 총회선기준으로 작성하였음 (MVNO 가입자 및 기타회선 포함)

주2) 총회선기준 가입자수=고객용/통신사 내부용 휴대폰 가입자+사물인터넷+기타회선 (과학기술정보통신부 가입자 기준)

(6) 시장에서 경쟁력을 좌우하는 요인

이동통신 서비스 산업의 수요 변동요인에는 네트워크 경쟁력, 요금제, 부가서비스, 멤버십, 단말기 보조금 수준 등이 있으나, 2014년 10월 이동통신단말기유통구조개선법 시행 및 IFRS15 도입에 따른 비용이연의 효과로 보조금의 안정화 및 경쟁완화가 정착되고 있습니다. 고객의 데이터사용량이 증가함에 따라 양질의 컨텐츠 수급과 네트워크 최적화 등이 시장에서 경쟁력을 좌우하는 새로운 경쟁력으로 대두되고 있습니다. 당사는 경쟁의 패러다임을 서비스 중심으로 변화시키기 위해 상품 경쟁력강화에 더욱 힘쓸 것입니다.

[스마트홈 사업]

(1) 산업의 특성

스마트홈 서비스는 IPTV, 초고속인터넷, IoT/AI서비스 등으로 구성되어 있습니다.

IPTV서비스는 초고속인터넷망을 기반으로 고화질의 실시간방송 및 VOD(영상콘텐츠)를 제공하는 사업이며, 이를 제공하기 위해 네트워크, 방송플랫폼 및 콘텐츠에 투자가 필요한 장치 산업입니다. IPTV서비스는 UHD 환경으로 질적수준이 크게 향상되면서 기존의 Cable TV시장을 빠르게 대체하고 있는 상황입니다. 사업 초기에는 큰 투자가 필요하지만 가입자수가 증가할수록 이용자의 혜택이 증가하며 사업자의 수익성도 좋아지는 규모의 경제가 존재합니다. 2020년에도 LG유플러스의 IPTV사업은 특화서비스로 자리매김하고 있는 넷플릭스, 아이들나라 등의 콘텐츠 경쟁력에 기반해 견조한 가입자 성장을 지속하고 있습니다.

초고속인터넷 서비스는 댁내 어디서나 안정적이고 빠른 속도의 인터넷과 Wifi를 경험할 수 있게 합니다. 특히 기가인터넷 서비스로 양질의 가입자를 확보하고 있으며 코로나19 영향에 따른 비대면서비스, 재택근무 및 화상통화의 증가로 고객의 인터넷 수요는 지속 증가추세에 있습니다.

2015년 7월 출시한 홈 IoT 서비스는 빠른 가입자 성장세를 보이며 홈IoT 대중화의 초석이 되었습니다. 또한 LG유플러스는 국내 홈IoT시장을 선도해 나가고 있습니다. 특히 LG유플러스는 홈IoT 서비스에 있어서 고객별 맞춤 서비스 제공으로 시장 내 성장을 리드하고 있으며, 산업IoT 역시 주요 대기업 대상의 IoT 솔루션 제공으로 생산성을 개선하고 있으며, 전 산업분야로 IoT 서비스 제휴를 확대해 나가고 있습니다. 다양한 산업과의 제휴로 서비스 영역을 확대하는 동시에, 디바이스 및 플랫폼 경쟁력 확보와 비용 효율화로 수익구조를 개선하고 있습니다.

(2) 성장성

LG유플러스는 전세대를 아우르는 LG유플러스만의 차별적인 아이들나라, U+tv 프리, 펫서비스 등 서비스 라인업으로 IPTV 사업 성장을 지속해 나갈 계획입니다.

초고속인터넷 사업은 현재 사업자간의 차별요소 약화와 가입자 포화로 성숙기에 접어 들었습니다. 그러나 LG유플러스는 기가인터넷 시대를 선제적으로 대응해 나가기 위해 2014년 12월, 기존 초고속인터넷 서비스 보다 10배 빠른 1Gbps 속도의 'U+기가인터넷' 상품을 출시하여 기가가입자 비중을 점차 늘려가고 있으며 2020년말 기준으로 전체 인터넷 가입자 중 기가인터넷 가입자 비중은 64.4%를 달성하였습니다. 신규고객의 기가 인터넷 유치비중 확대와 전환 고객의 증가로 수익 성장을 지속하고 있습니다.

LG유플러스는 초고속인터넷 서비스를 기반으로 음성 AI와 홈IoT, IPTV 간 seamless한 연계를 지속적으로 강화하여, 영상콘텐츠와 생활지식정보 검색을 더 편리하게 이용할 수 있는 서비스 등 고객관점에서 가장 편한 스마트홈서비스를 제공함으로써 고객가치 향상에 지속 기여하고자 노력하고 있습니다.

(3) 경기변동의 특성 및 계절성

소득수준이 향상됨에 따라 국내에서 통신서비스는 생활필수 서비스로 자리 잡아가고 있습니다. 생활필수 서비스는 경기변동 및 계절에 따라 수요가 민감하게 반응하지 않는 것이 특징입니다. 따라서, 통신서비스는 위와 같은 요인으로 수요의 변동폭이 작다고 볼 수 있습니다. 다만, 코로나19영향에 따라서 VOD 증가, 인터넷수요, 홈쇼핑 거래량 증가 등 언택트 서비스에 대한 수요가 증가할 것으로 전망합니다.

(4) 경쟁상황

모든 서비스 부문의 가격 및 서비스 품질, 마케팅 등이 경쟁 요인으로 볼 수 있으며, 주 사업자인 LG유플러스를 포함하여 KT 및 SK브로드밴드, SO 등이 이를 놓고 시장 내 경쟁 우위를 점하려 많은 노력을 기울이고 있습니다. 또한 통신사 별 가계통신비를 획기적으로 절감하는 요금제를 출시하여 고객에게 저렴한 요금으로 고품질의 유무선 서비스를 제공하고 있으며, 이에 따른 시장 내 요금경쟁력이 주요 경쟁력으로 작용되고 있습니다. 당사는 경쟁의 패러다임을 서비스 중심으로 변화시키기 위한 상품 경쟁력 강화에 최선의 노력을 다하고 있습니다. 성장하는 미디어 시장 내 경쟁력 확보를 위해 '19년 말 LG유플러스는 LG헬로비전(구, 씨제이헬로)의 지분 50%+1주를 취득하였습니다. 이는 유료방송 시장과 통신시장의 통합추세를 반영하고 케이블방송과 IPTV의 융합시너지 도모로 산업의 성장을 촉진할 것으로 기대하고 있습니다.

(5) 시장점유율 추이

| 사업구분 | 회사명 | 시장점유율 | ||

|---|---|---|---|---|

| 2020년 12월 | 2019년 12월 | 2018년 12월 | ||

| 초고속인터넷 | LG유플러스 | 20.3% | 19.7% | 19.0% |

| SK브로드밴드 | 29.0% | 25.1% | 24.9% | |

| KT | 41.1% | 41.2% | 41.3% | |

| 기타 | 9.6% | 14.0% | 14.8% | |

주1) SK브로드밴드 가입자 숫자는 SK텔레콤 재판매 현황을 포함한 숫자임

주2) 상기 가입자에 대한 자료는 과학기술정보통신부의 최근 자료인 2020년 12월 말 수치를 참조하였음

주3) '20.12월 SK브로드밴드의 PC방 인터넷회선을 수치에서 제외하여 산정함(과거 실적 소급적용)

| 사업구분 | 회사명 | 시장점유율 | ||

|---|---|---|---|---|

| 2020년 12월 | 2019년 12월 | 2018년 12월 | ||

| IPTV | LG유플러스 | 25.5% | 24.8% | 24.2% |

| SK브로드밴드 | 29.2% | 28.8% | 28.5% | |

| KT | 45.3% | 46.3% | 47.3% | |

주1) 출처 : 3사 2020년 4분기 실적발표 자료

(6) 시장에서 경쟁력을 좌우하는 요인

홈 서비스의 경우 네트워크 품질, 높은 망 커버리지율 및 경제적인 요금제가 주요한 경쟁력입니다. 현재 시장에서 시장점유율 선두를 점하고 있는 기업의 특성을 살펴 보면, 선도적인 서비스 출시는 소비자의 서비스 인지도를 높여 이 역시 경쟁력이 됨을 알 수 있습니다. 경쟁력 있는 IPTV핵심서비스와 기가 네트워크를 통해 제공하는 안정적인 고품질 서비스, 다양한 채널과 VOD 등의 차별화를 통한 성장을 모색하고 있습니다.

[기업인프라(구 명칭, 기업) 사업]

(1) 산업의 특성

LG유플러스는 국내 최초 데이터 통신 사업자로서 기업 고객의 가치와 경쟁력을 높일수 있는 서비스를 제공합니다. 유무선 통신사업을 기반으로 다양한 분야와 결합하여 차별적인 서비스를 제공하며, 5G, AI, 빅데이터 등을 활용하여 변화하는 비즈니스 환경에 적극적으로 대처하고 있습니다. 'IDC', '기업회선', '솔루션' 사업 등으로 구분하여 설명할 수 있습니다.

IDC(Internet Data Center)사업은 서버 설치를 위한 대규모 시설(전산실)과 대용량의 인터넷을 제공하는 서비스입니다. 전산장비(서버, 스토리지, 네트워크 장비 등)를 임대하고 운영하며, 기타 전산서비스를 위한 Total IT 솔루션을 one stop으로 제공합니다. 인터넷 서비스를 제공하는 대용량 네트워크를 필요로 하는 고객사(대부분의 기관과 온/오프라인 기업)들이 IDC를 이용합니다. 고객사 인프라 측면에서는 서비스가 중단 없이 제공될 수 있도록 최첨단 서비스와 시스템을 제공하고, 대용량 네트워크를 저렴한 비용으로 안정적으로 이용할 수 있다는 장점이 있습니다.

기업회선 사업은 타인의 통신을 매개하거나 전기통신설비를 타인의 통신용으로 제공하는 사업으로서 전용회선임대서비스, IP망 설비제공 서비스 및 CATV 전송망 서비스를 포함하고 있습니다. 이러한 서비스는 고객이 원하는 두 지점간을 연결하여 독점적인 통신을 가능하게 하고, 사업자들에게 초고속인터넷서비스 및 CATV 전송을 할 수 있도록 제공되고 있습니다.

솔루션 사업은 인터넷을 통해 온라인 비즈니스를 수행하는데 필요한 네트워크, 서버 등의 하드웨어 인프라 기반 위에 프로그래밍된 어플리케이션 소프트웨어를 제공해 줌으로써 업무 생산성 향상과 비용절감, 커뮤니케이션 활성화 등을 개선시켜 주는 사업분야입니다. 기업고객에게 제공되는 그룹 메시지 서비스, NW솔루션사업 등이 포함되어 있으며 기업신사업, 에너지솔루션, 융합서비스 등 기업고객향 신규 사업들이 포함되어 있습니다. 특히, 향후 5G 기반의 B2B 시장의 성장이 예상됨에 따라 당사 역시 기업신사업내 스마트팩토리, 스마트모빌리티 등에 당사 역량을 집중해 나갈 예정입니다.

※ 참고사항

LG유플러스는 핵심사업과 관련성이 적은 결제사업 부문을 물적분할 후 '토스페이먼츠앤코 주식회사'에 매각을 완료('20.08.03) 하였습니다. 매각으로 확보된 자금은 5Gㆍ미디어ㆍ콘텐츠 등 미래핵심사업을 진화시키는 재원으로 활용될 예정입니다.

(2) 성장성

IDC사업은 인터넷 기반의 IT산업이 급속도로 발전함에 따라 매년 빠른 성장을 기록하여 왔습니다. 2015년 7월 오픈한 '평촌 메가센터'는 맞춤형 호스팅 등 고객맞춤설계를 기반으로 국내외 IT기업, 포털, 게임사 등 글로벌 대형고객을 유치하고 있으며, 클라우드, 빅데이터, 사물인터넷 등 고집적 기반서비스의 국내 최고 IT인프라 제공 확대로 IDC 수익성장을 도모해 나갈 것입니다. 최근 코로나19 여파에 따라서 기업클라우드고객 수요가 증가하고, 이에 따라 '20년 IDC사업 수익은 전년 대비 16.1%의 수익성장을 기록하였습니다.

기업회선서비스의 경우 전기통신회선설비임대 사업은 전기통신산업이 첨단화 되면서 전용회선임대 및 IP망 설비제공 서비스와 CATV 전송망 서비스의 수요가 늘어나므로 산업 성장을 기대할 수 있으나, 산업 특성상 수요처가 제한되어 있고 기업 각각의 자가 시설을 확충하는 추세로 인하여 큰 성장성을 가진 산업이기보다는 안정적인 매출과 수익을 지속적으로 회수하는 산업이라고 할 수 있습니다.

(3) 경기변동의 특성 및 계절성

기업고객을 대상으로 하는 데이터 서비스 사업의 경우 시장정책에 따라 많은 영향을 받는 특성을 지녔습니다. 코로나19사태로 인해 기업사업은 메시징사업, 대면 영업 축소 등의 매출감소요인이 있었으나, IDC 사업은 클라우드 고객 수요 증가로 코로나19 영향을 만회하였습니다.

아울러 통신 서비스는 고객에게 안정적인 품질을 바탕으로 항시 제공되어야 하므로 이를 뒷받침하는 전기통신회선설비 임대 역무 분야는 경기변동 및 계절에 특별히 민감한 반응은 보이지 않고 있습니다. 통신회선 임대 서비스에 대한 일정한 수요는 계속하여 창출되고 있으며, 이는 산업을 매우 안정적인 구조로 유지하게 만드는 요인 중 하나입니다.

(4) 경쟁상황

기업부문의 전통적 비즈니스였던 전화사업의 경우, 인터넷전화 활성화 및 스마트폰 보급에 따른 무료 통화 가능 애플리케이션 등의 등장으로 그 수요가 점차 감소하고 있으나, 기업회선 서비스의 경우 지능형콜센터(IPCC) 등 콜센터 솔루션과 업무 생산성 향상을 위한 통신/솔루션 등의 전략으로 수익 감소를 극복하고 있습니다. IDC사업은 클라우드 수요 증대에 따른 글로벌 사업자 및 국내 대형고객 수주확대로 꾸준한 성장세를 이어가고 있습니다. IDC 사업은 사업자간 시장과 고객 확대를 위한 경쟁이 치열해지고 있지만, LG유플러스의 IDC경쟁력과 노하우로 IDC입지를 굳혀나갈 계획입니다. 또한 산업의 특성상 제한된 수요처를 상대로 진행되는 전기통신회선설비임대 사업의 경우 주요 통신망 임대 사업자인 대기업뿐만 아니라 SO 등과의 완전경쟁을 하는 양상을 띠고 있습니다.

(5) 시장에서 경쟁력을 좌우하는 요인

데이터 서비스 사업 분야의 경쟁력을 좌우하는 주요 요인으로 자체 기술 개발력과 브랜드 인지도를 바탕으로 한 통신결합, IT융합 관련 신규 서비스 개발 및 높은 시장 적응력, 고객 수요에 맞춘 다양한 통합 솔루션 제공 능력, 가격 대비 높은 품질 만족도 및 마케팅 능력 등을 들 수 있습니다.

기업시장에서의 강점을 활용하여 B2B시장에 대한 타겟 마케팅을 강화하고, 차별적 고객가치를 제공하고 다양한 고객맞춤형 부가서비스를 지속 개발하고 제공함으로써 상품 경쟁력을 강화하고 있으며, 부가서비스 개발역량을 바탕으로 IPCC 등 관련산업과 연계한 서비스를 개발하여 제공하고 있습니다.

[전화 사업]

컨슈머 모바일과 컨슈머 스마트홈, 기업인프라사업의 성장 추세와 산업 내 비교 가능성을 제고하기 위해 , 기존 스마트홈의 인터넷 전화와 기업전화 및 국제전화사업을 전화 사업으로 별도 구분하여 설명하고 있습니다.

'20년 전화수익은 4,538억원의 매출을 기록하여 전년대비 10.7%감소 하였습니다.

무선전화 보급율 상승과 데이터 사용 증가에 따라 전화사업 범위가 축소되고 있으며, 관련 수익은 감소추세입니다. 전화서비스는 품질과 상품 경쟁력을 지속적으로 강화하며, 개인과 기업 고객 니즈에 맞는 다양한 부가서비스를 제공하는 등 매출 제고를 위한 고민을 지속할 것입니다.

신규사업 등의 내용 및 전망

컨슈머 사업에서는 AR/VR, 프로야구, 지포스나우 클라우드 게임 서비스 등의 5G 컨텐츠를 지속 강화하고 세계 최초로 AR글래스를 상용화하였습니다. 또한 유플러스가 1대 의장사로 출범한 XR얼라이언스는 퀄컴 및 글로벌 통신사 연합을 강화하여 5G 콘텐츠 수급확대로 관련 생태계 조성에 주력하고 있습니다.

21년은 Segment 기반의 콘텐츠 경쟁력을 강화하고, 1~2인 가구, MZ세대 등을 위한 미디어 플랫폼을 강화해 나갈 예정입니다. 또한 유플러스가 가진 강점중 하나인 Kids 플랫폼을 활용한 구독서비스 및 데이터 서비스 강화 등으로 키즈맘과 아이들을 위한 콘텐츠를 제공하며 충성도 높은 고객 기반 확대로 수익성을 강화해 나갈 예정입니다.

기업인프라 사업은 5G 본격화와 한국판 뉴딜 등 공공 영역의 사업 기회 확대로 기존 NW 제공 뿐만 아니라 솔루션을 활용한 융복합 사업에서 성장이 예상됩니다. 이미 온라인 교육과 스마트헬스, 스마트팩토리, 스마트 시티 등의 영역에서 시장이 개화중이며 LG유플러스 역시 각 핵심 영역에서 Seg별로 전략을 구성하여 대기업 및 정부 지자체를 대상으로 레퍼런스를 늘리며 수요를 확보해 나갈 예정입니다.

LG유플러스는 포스트 코로나 환경에서의 시장 변화를 예의 주시하면서 '사람과 사람', '사람과 기술'을 연결하는 '인터렉티브 컨텐츠'를 중점적으로 발전시켜 나가고, 언택트 시대의 새로운 기회와 서비스 혁신으로 지속가능한 사업성장의 기회를 만들어 나갈 계획입니다.

20년 사업부문별 매출액 및 비중

'20년 연결기준 서비스수익은 전년 대비 15.0% 성장한 10조 5,906억원을 기록하였으며, 별도기준으로는 전년 대비 5.1% 성장한 9조 6,379억원을 기록하며 연간 5% 성장 가이던스에 부합하는 성과를 달성하였습니다.

'20년 LG유플러스 개별 기준 서비스수익 중 무선서비스 비중은 58.8%, 스마트홈 21.7%, 기업인프라 14.6%, 전화 서비스 수익은 4.9% 입니다.

20년 모바일 서비스수익은 전년 대비 5.8% 증가한 5조 4,635억원을 기록했습니다.

20년 모바일 순증 가입자는 전년대비 23.8% 성장한 139만 7천명을 기록하며 누적가입자는 전년대비 9.2% 성장한 1,665만 2천명을 기록하였습니다. 5G 누적가입자는 275만 6천명으로 전체 핸셋 가입자 대비 24.3%의 비중을 기록했습니다.

한편 IPTV와 초고속인터넷 누적가입자 성장률은 전년대비 각각 10.4%, 5.7%를 기록하였고, 이에 따른 스마트홈 수익은 전년대비 9.9% 성장한 2조 134억원을 기록하였습니다.

IPTV는 견조한 가입자 성장과 홈쇼핑 수익 증가 등으로 전년대비 10.9% 성장한 1조 1,452억원의 수익을 기록하였고, 초고속인터넷 역시 스마트요금제의 보급과 기가 가입자 증가에따라 8.6%의 성장으로 8,682억원의 수익을 기록하였습니다.

20년 기업인프라 사업은 지속된 IDC사업 성장과 신사업 등 솔루션 매출 증가 영향으로 전년대비 3.5% 성장한 1조 3,590억원의 수익을 기록하였습니다.

향후에도 B2C 사업에서 LG유플러스는 철저히 고객 중심으로 서비스 오퍼를 강화하여 당사의 충성도 높은 고객을 확대해 나갈 예정이며, B2B 사업에서는 기존 사업의 가치를 높이고 5G를 기반으로 한 신사업의 수주 및 레퍼런스를 확보해 나가며 견조한 성장세를 이어 나갈 것입니다.

※사업부문별 자세한 경영실적은 2021년 2월 3일 공시한 '연결재무제표기준영업(잠정)실적(공정공시)'를 참고하시기 바랍니다.

주요종속회사 LG헬로비전

LG헬로비전은 케이블TV, 초고속인터넷, 인터넷전화(VoIP), 광고, MVNO 이동통신서비스 등과 같은 방송통신서비스를 가입자에게 제공하는 종합유선방송사업자로서 서울 양천 지역을 포함한 전국 23개 권역에서 방송법 제9조 제2항 및 제17조에 의거하여 방송통신위원회로부터 방송사업자 허가ㆍ재허가 및 전기통신사업법 제6조에 의거한 기간통신사업자 허가를 득하여 동 사업을 영위하고 있습니다.

[케이블TV]

(1) 업계의 현황

방송산업이란 방송프로그램을 기획, 편성 또는 제작하여 이를 시청자에게 전기통신설비에 의하여 송신하는 것으로서, 방송법상 지상파방송사업, 종합유선방송사업, 위성방송사업, 방송채널사용사업 등으로 구분되어 있습니다. 특히 종합유선방송사업은LG헬로비전이 영위하고 있는 주요 사업으로, 법규적 정의는 종합유선방송국(다채널방송을 행하기 위한 유선방송국설비와 그 종사자의 총체를 말함)을 관리·운영하고 전송·선로설비를 이용하여 방송을 행하는 사업을 말합니다. 실제 사업운영상 종합유선방송사들은 방송통신위원회로부터 허가받은 권역 내의 가입자를 대상으로 케이블TV서비스 등과 같은 방송통신서비스를 제공하는 것을 주업으로 하고 있습니다.

(2) 시장의 현황

과학기술정보통신부가 발표한 방송산업실태조사보고서의 통계자료를 기초로 살펴봤을 때 2018년 국내 방송사업자 방송사업매출은 17조 3,057억원으로 전년 대비 4.8% 증가하여 꾸준한 성장세가 지속되고 있습니다. LG헬로비전이 영위하고 있는 종합유선방송시장의 방송사업수익은 2조 898억원으로 경쟁심화로 전년 대비 1.9% 감소하였습니다.

방송서비스 매출은 2000년대 이후 꾸준히 증가하여 왔으나, 경기 침체 시기에는 광고 매출 비중이 높은 지상파 방송서비스 및 프로그램 제작/공급서비스 부문의 매출이 하락하여 전체 방송 시장의 침체를 유인하였습니다. 반면 유료방송 시장은 경기침체 시기에도 매출 성장세를 보였으며, 국내 방송서비스업 생산지수 추이에서도 유료방송서비스업은 성장하고 있는 것으로 나타났습니다. 유료방송 서비스 중 케이블TV는 이미 사치재가 아닌 필수재에 가까워져, 극심한 경기불황이 아닌 상황에서는 경기변동에 큰 영향을 받지 않을 것으로 판단됩니다.

케이블TV 방송 가입자의 경우 과거 꾸준한 증가추세를 유지하였으나 IPTV 및 위성방송과 같은 경쟁 매체의 등장으로 아날로그 가입자수가 감소하여 전체 가입자 수는 감소세에 있습니다. 반면에 디지털케이블TV 방송서비스 가입자 수는 꾸준히 증가하고 있으며, 종합유선방송사업자들의 디지털 상품력 강화와 8VSB 송출 시스템 도입을 통한 아날로그 가입자의 적극적인 디지털 전환이 이루어지고 있어 이러한 추세는 향후 지속될 것으로 예상됩니다.

(3) 회사의 현황

LG헬로비전은 2000년 3월 양천SO 인수 이래 서울(2권역), 인천(1권역), 경기(2권역), 경북(2권역), 경남(3권역), 부산(4권역), 충청(1권역), 대구(2권역), 전남(2권역), 전북(1권역) 및 강원(3권역) 전국 23개 권역에서 '헬로 TV'라는 서비스명으로 관할 SO의 해당 권역 가입자들에게 8vsb 및 디지털방송서비스를 제공하고 있습니다.

2013년부터는 기존 디지털 HD 방송보다 4배로 화질이 선명한 UHD 방송을 시범방송하기 시작해 2018년 3개의 UHD 전용 채널 송출 및 1,000편 이상의 UHD VOD를 제공 중에 있습니다. 또한, YouTube, Netflix 등을 이용할 수 있는 UHD스마트셋탑박스를 출시하였습니다. 2019년 8VSB 상품의 전 채널 HD화질 제공 및 신규 채널 추가 등을 통해 서비스를 개선했습니다. 2020년 키즈 컨텐츠 제공 플랫폼인 아이들나라 서비스를 런칭했으며 디지털 전 채널 HD 화질 제공으로 한 단계 진보된 디지털 서비스를 제공하고 있습니다.

[초고속인터넷]

(1) 업계의 현황

인터넷 접속 서비스는 인터넷 가입망을 활용하여 인터넷 백본망 접속점까지 소비자를 연결시켜주는 서비스를 의미하며, 그 중 초고속인터넷 서비스는 인터넷 접속서비스의 일종으로 광대역 가입자망을 이용하여 인터넷 백본망에 접속함으로써 인터넷을 고속으로 제공하는 서비스를 의미합니다. 1998년 7월 두루넷이 한국전력의 케이블TV망을 이용한 접속서비스를 상용화함으로써 시작된 이후 1999년 4월에는 하나로텔레콤이 FTTC기반의 ADSL방식을 이용한 초고속인터넷 서비스를 도입하여 제공 방식간의 경쟁이 시작되었습니다. 이후 100Mbps 광랜(PON, AON)방식이 주를 이루게 되어 현재 대부분의 공동주택에 보급되어 있으며 1기가(Gbps)와 500Mbps 기가급 서비스를 상용화하여 가입자들에게 더 빠르고 안정된 서비스를 제공하기 위해 노력하고 있습니다.

(2) 시장의 현황

과학기술정보통신부가 최근에 발표한 자료에 따르면 2020년말 기준 초고속인터넷가입자는 약 2,233만 명으로 지속적으로 성장하고 있습니다.

[초고속인터넷 가입자 추이] (단위: 만명)

| 구분 | 2011년 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 2020년 |

|---|---|---|---|---|---|---|---|---|---|---|

| 총 가입자 | 1,783 | 1,825 | 1,874 | 1,916 | 2,002 | 2,056 | 2,119 | 2,129 | 2,191 | 2,233 |

| 종합유선방송 가입자 | 291 | 296 | 306 | 312 | 311 | 316 | 316 | 311 | 303 | 214 |

| 종합유선방송 점유율 | 16% | 16% | 16% | 16% | 16% | 15% | 15% | 15% | 14% | 10% |

(출처 : 과학기술정보통신부 유선통신서비스 통계 현황)

초고속인터넷 서비스 시장은 다수의 사업자간 치열한 경쟁 속에서 정부의 망고도화 지속 추진, VoIPㆍIPTV 등 다양한 솔루션의 증가로 꾸준히 성장해 왔습니다. 이에 사업자들은 유ㆍ무선 통합, 통신ㆍ방송의 융합과 같은 기술 및 정책 변화에 발 맞추고 경쟁력을 확보하기 위해 신규 서비스 투자를 적극적으로 추진 중에 있습니다.

[사업자별 초고속인터넷 가입자 수 현황] (2020년 12월 31일 기준)

| 구분 | 가입자수 (명) | 점유율 |

|---|---|---|

| KT | 9,171,398 | 41.1% |

| SK브로드밴드 | 3,331,386 | 14.9% |

| SKT(재판매) | 3,144,544 | 14.1% |

| LG U+ | 4,529,312 | 20.3% |

| 종합유선방송 |

2,139,864 | 9.6% |

| 기타 | 13,678 | 0.1% |

| 합계 | 22,330,182 | 100.0% |

(출처 : 과학기술정보통신부 유선통신서비스 통계 현황)

(3) 회사의 현황

LG헬로비전은 기본 인터넷서비스인 케이블모뎀, VDSL, 광랜 서비스를 비롯, 1Giga급 초고속인터넷을 국내 최초로 상용화시켜 기존 통신사업자들보다 더 앞선 경쟁력을 갖추고 방송과 통신이 융합되는 시장 환경에서 선도적인 역할을 하고자 노력하고 있습니다.

LG헬로비전은 2011년 9월 국내 최초로 기가인터넷(1Gbps) 서비스를 상용화하였으며, 다양한 스마트기기 접속 및 대용량 멀티미디어 서비스 증가 등 미래 인터넷 고객 이용 환경 변화에 맞춰 최적의 고객 서비스를 제공하고자 적극적인 투자를 통해 초고속인터넷 품질을 지속적으로 개선하고 있습니다. LG헬로비전은 2020년 2월부터 기간통신사업 설비미보유 재판매(초고속인터넷) 사업을 추가하여 LG헬로비전의 인프라가 미치지 않는 지역 및 상대적 열위에 있는 지역에 대해 LG유플러스의 초고속인터넷망을 제공받아 기가급 서비스 제공 지역을 확대하여 초고속인터넷 서비스 제공을 통해 이용자 편익과 혜택을 강화하였습니다. 이와 같이 적극적인 초고속인터넷 인프라 개선을 통해 '플래티넘기가(1Gbps)', '기가라이트(500Mbps)' 상품 등 고객 니즈에 맞는 다양한 속도의 초고속인터넷 서비스를 제공하고 있습니다.

[인터넷전화(VoIP)]

(1) 업계의 현황

인터넷전화는 인터넷 망(IP Network)을 이용한 음성서비스로, 여타 통신서비스에 비해 상대적으로 소규모 설비투자로도 서비스가 가능합니다. 기본적으로 교환설비 즉, 게이트웨이(G/W, 한 네트워크에서 다른 네트워크로 들어가는 입구 역할을 하는 장치)와 게이트키퍼(G/K, 제어용 서버)만 갖추면 서비스를 제공할 수 있습니다. 가입자 망은 기존에 구축되어 있는 DSL, 케이블TV망, FTTH, HFC, Ethernet LAN 등 초고속인터넷 가입자 망을 이용하기 때문에 사업자의 진입 장벽이 국내 타 방송통신 서비스보다 낮은 편입니다. 또한, IP망은 전송비용이 거리에 민감하지 않은 특성이 있어 시내, 시외전화 간 비용 차이가 크지 않아 전국 단일 요금의 설정이 가능합니다. 다른 음성통신 서비스에 비해 저렴하게 제공할 수 있는 것도 이러한 특성에 기인합니다.

(2) 시장의 현황

이동전화 활성화에 따른 유무선 대체 현상이 지속적으로 나타나면서 현재 인터넷전화 시장 전체 가입자 수는 감소 추세에 있습니다.

[인터넷전화 가입자 수 추이] (단위: 만 명)

|

2013년말 |

2014년말 |

2015년말 |

2016년말 |

2017년말 |

2018년말 |

2019년말 |

2020년말 |

|

1,262 |

1,245 |

1,246 |

1,222 |

1,174 |

1,151 |

1,108 |

1,096 |

(출처: 과학기술정보통신부 유선통신서비스 통계 현황)

(3) 회사의 현황

LG헬로비전은 2008년부터 인터넷전화 기간통신사업자인 ㈜한국케이블텔레콤과의 재판매 계약을 통해 별정통신사업자로서 자체 인터넷 망을 이용한 인터넷전화 서비스 '헬로전화' 서비스를 제공하기 시작하였습니다.

[헬로전화 가입자 수 추이] (단위: 천 명)

|

2013년말 |

2014년말 |

2015년말 |

2016년말 |

2017년말 |

2018년말 |

2019년말 |

2020년말 |

|

765 |

803 |

806 |

737 |

597 |

554 |

480 |

416 |

(출처: 과학기술정보통신부 유선통신서비스 통계 현황)

국내 유선전화 시장 축소 영향으로 LG헬로비전 집전화 서비스의 가입자 및 매출 성장세는 정체되었으나 대표번호, SMS 등 기업전화 서비스의 확대를 통해 집전화 서비스 수익 감소폭을 만회하고 있습니다. 향후 기업전화는 품질과 상품 경쟁력을 지속적으로 강화하며, 고객 니즈에 맞는 다양한 부가서비스를 제공할 계획입니다.

[광고]

(1) 업계의 현황

2000년 이후 성장세를 이어온 종합유선방송광고 시장은 2008년 이후 인터넷과 모바일 광고의 증대로 성장폭은 감소되고 경쟁은 더욱 치열해지고 있습니다. 방송산업은 경기 침체에 따른 방송광고 시장 등의 축소로 방송 시장의 전체적인 매출이 하락할 가능성이 있어 경기변동에 다소 영향을 받고 있으나, 가입자 기반의 비즈니스 모델을 갖고 있는 케이블TV는 상대적으로 광고매출 비중이 작아 타 방송사업자에 비하여 상대적으로 경기변동에 적은 영향을 받고 있습니다.

(2) 시장의 현황

방송통신위원회에서 발표한 2019년 기준 전체 방송광고 시장의 규모는 3조 9억원으로 전년 대비 7.0% 감소하였습니다.

전체 광고수익에서 매체별 비중은 방송채널사용사업자의 경우가 53.0%로 가장 높으며, 지상파(DMB포함) 36.7%, 종합유선방송 4.5%, IPTV 4.1%, 위성방송 1.7% 수준입니다.

[방송매체별 광고 매출 추이]

| 구 분 (단위: 억 원) |

2009년 | 2010년 | 2011년 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 지상파 (DMB 포함) | 19,233 | 22,239 | 23,843 | 21,876 | 20,733 | 19,013 | 19,147 | 16,256 | 14,144 | 13,028 | 11,018 |

| 종합유선방송 | 1,065 | 1,112 | 1,144 | 1,100 | 1,220 | 1,417 | 1,392 | 1,354 | 1,375 | 1,407 | 1,355 |

| 위성방송 | 146 | 201 | 140 | 146 | 174 | 212 | 240 | 280 | 480 | 511 | 500 |

| 방송채널(PP) | 7,694 | 9,862 | 12,215 | 12,675 | 12,636 | 12,258 | 13,520 | 13,488 | 14,669 | 16,167 | 15,904 |

| IPTV(주1) | - | - | - | - | - | 147 | 436 | 846 | 994 | 1,161 | 1,232 |

| 합 계 | 28,138 | 33,414 | 37,342 | 35,797 | 34,763 | 33,047 | 34,736 | 32,225 | 31,662 | 32,274 | 30,009 |

(출처: 2020년 방송산업실태조사보고서)

(주) IPTV 광고매출은 2014년 수치부터 제공

(3) 회사의 현황

LG헬로비전의 광고사업은 크게 방송 광고와 양방향 광고, 그리고 방송관련 사업으로 구성되어 있습니다. LG헬로비전은 치열한 방송 광고 시장에서 점유율을 확대하기 위해 지역 중심의 권역광고에서 벗어나 전국광고 상품을 기획하고 유통망을 넓히고 있습니다. 또한 디지털케이블TV 주력 상품으로 성장 중인 양방향 광고 시장을 선점하기 위해 광고주와 시청자의 니즈를 파악하고 상품을 다양화하는 노력을 지속하고 있습니다. 또한 지역 저가 광고시장을 목표로 '헬로tv 우리동네'라는 광고서비스를 제공하고 있으며, 공연 판권 구매 및 유통, 티켓 판매 사업, 지자체 이벤트 대행 사업 및 홍보대행 등과 같은 홍보영상제작 대행서비스도 제공하고 있습니다.

[기타서비스]

LG헬로비전은 2012년 MVNO 형식의 이동통신서비스인 헬로모바일을 런칭, 권역에 상관없이 전국 규모의 고객을 대상으로 사업을 전개하고 있습니다.

(1) 업계의 현황

MVNO는 가상 이동 통신 사업자라고도 하며, 이동통신 서비스를 제공하기 위해 필수적인 주파수를 보유하지 않고, 주파수를 보유하고 있는 이동통신망 사업자(Mobile Network Operator : MNO)의 망을 통해 독자적인 이동통신 서비스를 제공하는 사업자를 의미합니다. 대체 불가능한 이동 통신 설비(기지국, 기지국 제어기 등)를 이동통신사업자로부터 임대하여 자신이 보유한 대체 가능한 설비(가입자 관리, SIM카드, 교환국, 마케팅 등 Core Network)와 결합하여 서비스를 제공하며, 브랜드 및 요금체제, 상품, 단말 등을 독자적으로 구축해 이동통신 사업을 영위하고 있습니다. 현재 MVNO는 저렴한 통신 요금을 기반으로 주파수를 제외한 교환국, 단말기판매, 유심카드만 자사에서 별도로 운영하며 소비자들에게 제공하고 있습니다.

(2) 시장의 현황

1) 사업 영역

기존 종합유선방송사업자의 목표 시장은 허가 받은 해당 권역의 일반 가정 세대였으나, 사업의 다각화를 통하여 인터넷, 전화사업을 병행하게 되면서 그 대상 시장이 사업자, 공공기관, 그리고 개인 단위 고객에게까지 확장되고 있습니다. 아직 정부로부터 사업 권역을 허가 받아 사업을 하기 때문에 영업지역이 한정되어 있으나 VoIP 사업, 그리고 MVNO 이동통신사업의 경우 권역에 상관없이 전국 규모의 고객을 대상으로 사업을 전개할 수 있어 주요 목표시장의 범위가 크게 확장될 것으로 예상됩니다.

2) 시장 규모

과학기술정보통신부가 매월 발표하는 무선통신서비스 가입자 현황을 기초로 살펴볼 때, 2020년 12월말 기준 국내 총 무선통신 사용자 수는 7천만명 수준이며, 이 중 MVNO는 911만명으로 약 12.9% 에 해당합니다. MVNO가 공식적인 통계에 포함되기 시작한 2013년의 가입자 수는 248만명, 시장 점유율은 4.5%였습니다. 즉, 9년간 MVNO 가입자 수는 663만명, 시장 점유율은 8.4%p 수준 증가한 것입니다. 국내 이동통신사업의 시장 포화로 인해 성장률은 점차 감소하고 있으나, MNO와는 달리 유통 비용을 최소화하고 고객 중심의 차별화된 서비스 및 단말/상품을 꾸준히 제공하고 있기에 향후 MVNO의 성장 가능성은 충분하다 할 것입니다.

[MVNO 가입자 및 시장 점유율 현황]

|

구분 (단위: 천 명) |

2013년 |

2014년 |

2015년 |

2016년 |

2017년 |

2018년 | 2019년 | 2020년 |

|

전체 가입자 |

54,681 |

57,208 |

58,935 |

61,296 |

63,659 |

66,355 |

68,829 |

70,514 |

|

MVNO 가입자 |

2,485 |

4,584 |

5,921 |

6,841 |

7,522 |

7,989 |

7,749 |

9,111 |

|

시장점유율 |

4.50% |

8.00% |

10.00% |

11.20% |

11.82% |

12.03% |

11.26% |

12.92% |

|

LG헬로비전 가입자 |

599 |

832 |

843 |

855 |

858 |

797 |

698 |

609 |

|

LG헬로비전 |

1.10% |

1.50% |

1.40% |

1.40% |

1.35% |

1.20% |

1.01% |

0.86% |

|

LG헬로비전 |

24.1% |

18.2% |

14.2% |

12.5% |

11.4% |

9.9% |

9.0% |

6.69% |

(출처: 과학기술정보통신부 무선통신서비스 가입자 현황)

3) 경쟁 현황

2020년 기준 실 영업을 영위하는 MVNO 사업자는 40여개입니다. 대부분의 사업자는 기존 이동통신 사업자와 충돌하지 않는 유통 채널 및 특화 상품/특화 단말기를 중심으로 규모를 확장하고 있습니다. 2013년 SKT의 자회사인 SK텔링크를 시작으로 MNO 자회사 3사가 본격적인 영업을 시작한 이후, 시장 경쟁은 지속 심화되고 있습니다. MNO자회사의 가입자 현황은 아래와 같습니다.

[MVNO 자회사 가입자 현황]

|

구분(단위:천 명) |

2014년 |

2015년 |

2016년 |

2017년 |

2018년 |

2019년 | 2020년 |

|

헬로모바일 |

832 |

843 |

855 |

858 |

797 |

698 |

609 |

|

MNO 자회사 |

984 |

1,316 |

1,457 |

1,696 |

1,890 |

1,813 |

2,040 |

(출처: 과학기술정보통신부 무선통신서비스 가입자 현황, MNO 자회사 3사 합산 기준)

(3) 회사의 현황

1) 사업 현황

헬로모바일은 2012년 MVNO 사업 진출 후, 2020년 9월 기준 61.2만 가입자를 보유하고 있으며 이는 전체 MVNO 시장의 8.3% 에 해당합니다. 특히 가입자 질의 척도인 LTE 가입자 및 후불 가입자 비중이 높아 질적 측면에서 괄목할만한 성장을 이루었다 할 수 있습니다

[MVNO LTE 및 후불 가입자 비중 현황]

|

구분 |

헬로모바일 |

MNO 자회사 |

MVNO 전체 |

비고 |

|

LTE 가입자비중 |

80.1% |

81.0% |

68.4% |

2020년 12월 기준 |

|

후불가입자비중 |

100.0% |

89.2% |

70.7% |

(출처: 과학기술정보통신부 무선통신서비스 가입자 현황)

2) 회사의 경쟁력