|

|

대표이사확인서_한화솔루션_투자설명서_0107 |

투 자 설 명 서

2021년 01월 07일 |

|

| ( 발 행 회 사 명 ) 한화솔루션 주식회사 |

|

| ( 증권의 종목과 발행증권수 ) 기명식 보통주 31,414,000 |

|

| ( 모 집 또는 매 출 총 액 ) 1,200,014,800,000원 |

|

| 1. 증권신고의 효력발생일 : |

2021년 01월 07일 |

| 2. 모집가액 : |

38,200원(예정) |

| 3. 청약기간 : |

우리사주조합 : 2021년 02월 24일 구주주 : 2021년 02월 24일~2021년 02월 25일 일반공모 : 2021년 03월 02일~2021년 03월 03일 |

| 4. 납입기일 : |

2021년 03월 05일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 한화솔루션(주) - 서울특별시 중구 청계천로 86 | |

| 대신증권(주) - 서울특별시 중구 삼일대로 343 | |

| 미래에셋대우(주) - 서울특별시 중구 을지로5길 26 | |

| 한국투자증권(주) - 서울특별시 영등포구 의사당대로 88 | |

| KB증권(주) - 서울특별시 영등포구 여의나루로 50 | |

| NH투자증권(주) - 서울특별시 영등포구 여의대로 60 | |

| 한화투자증권(주) - 서울특별시 영등포구 여의대로 56 | |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| ( 대 표 주 관 회 사 명 ) 대신증권(주), 미래에셋대우(주), 한국투자증권(주). NH투자증권(주), KB증권(주) |

【 대표이사 등의 확인 】

|

|

대표이사확인서_한화솔루션_투자설명서_0107 |

【 본 문 】

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

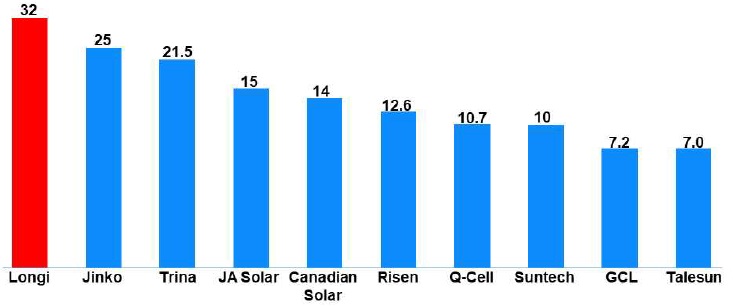

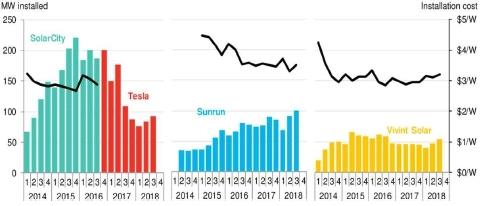

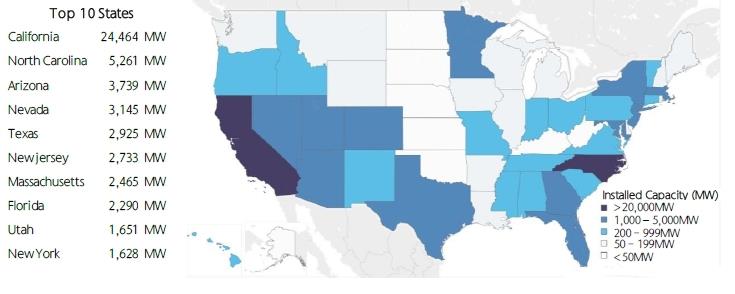

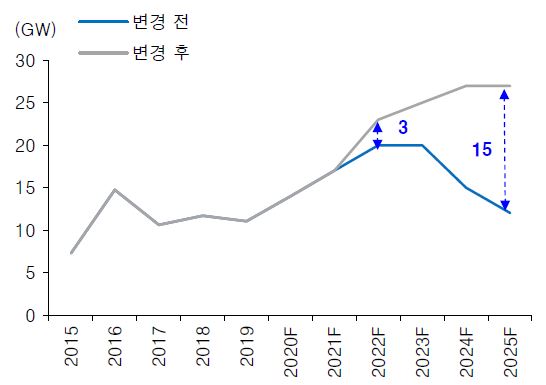

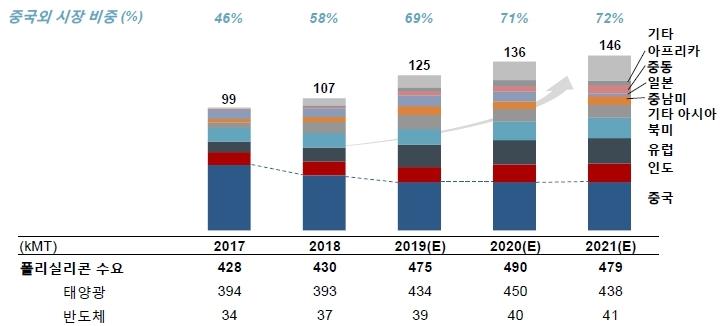

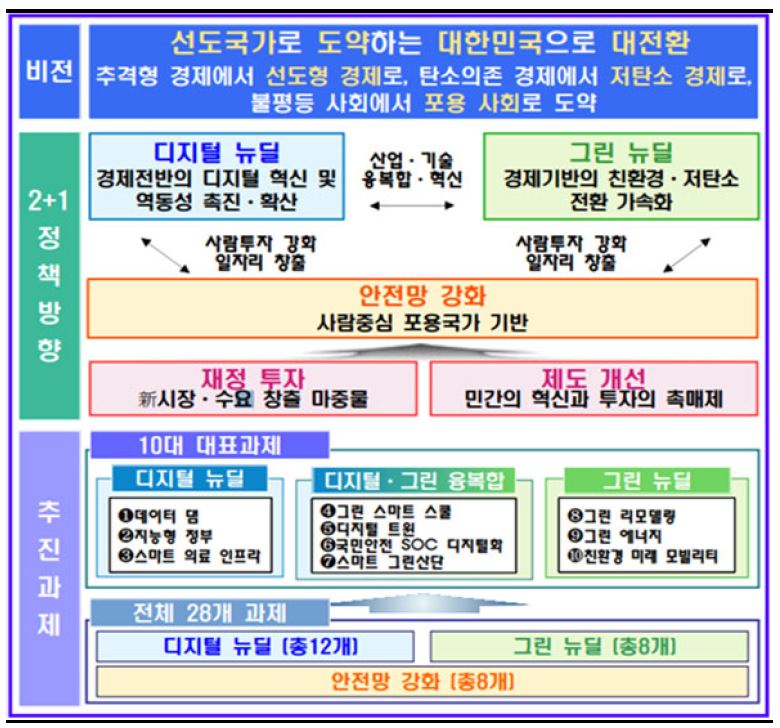

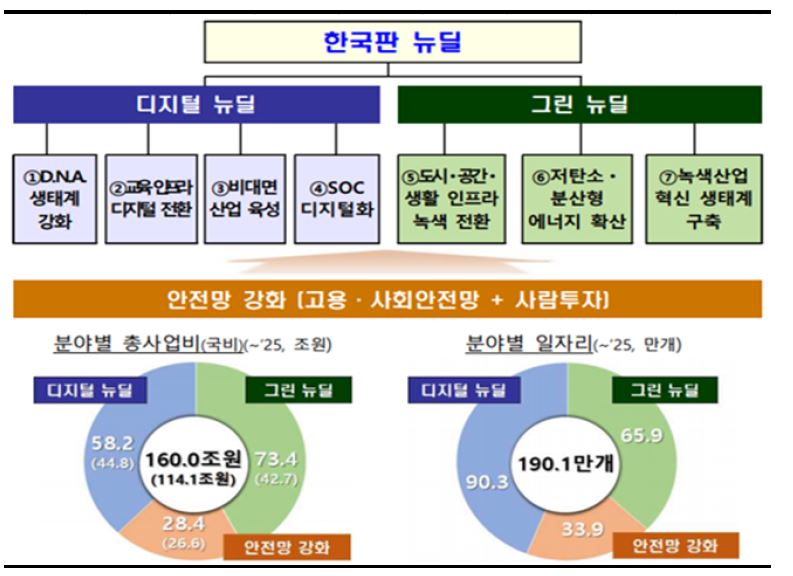

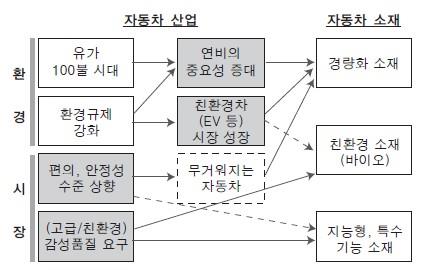

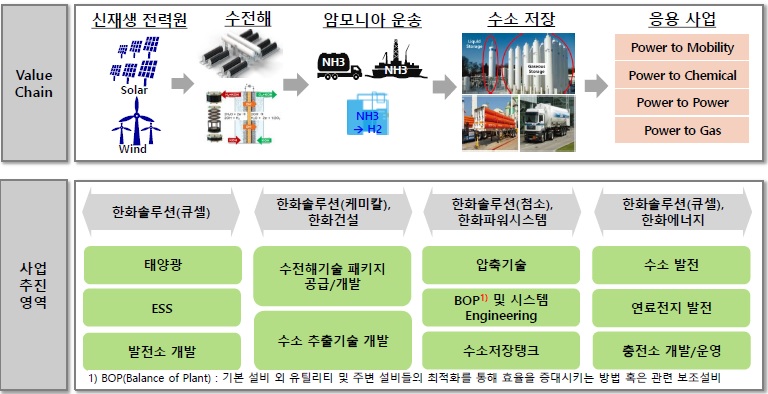

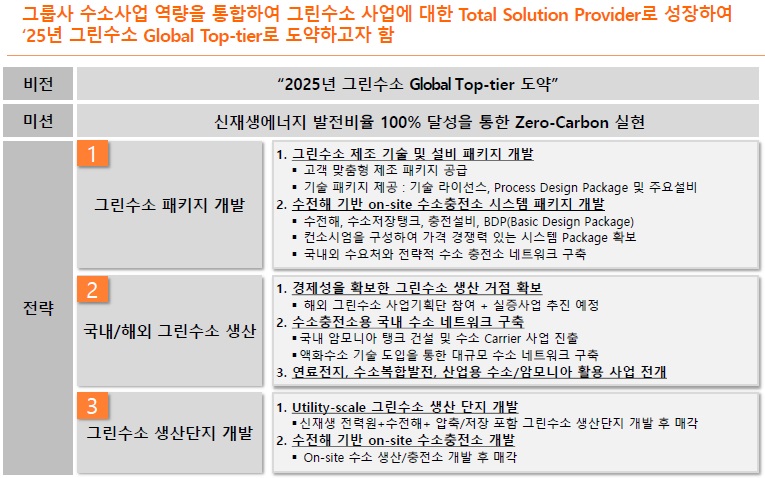

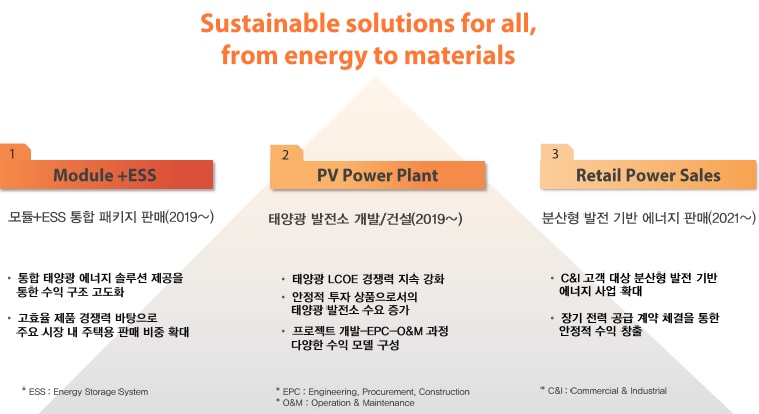

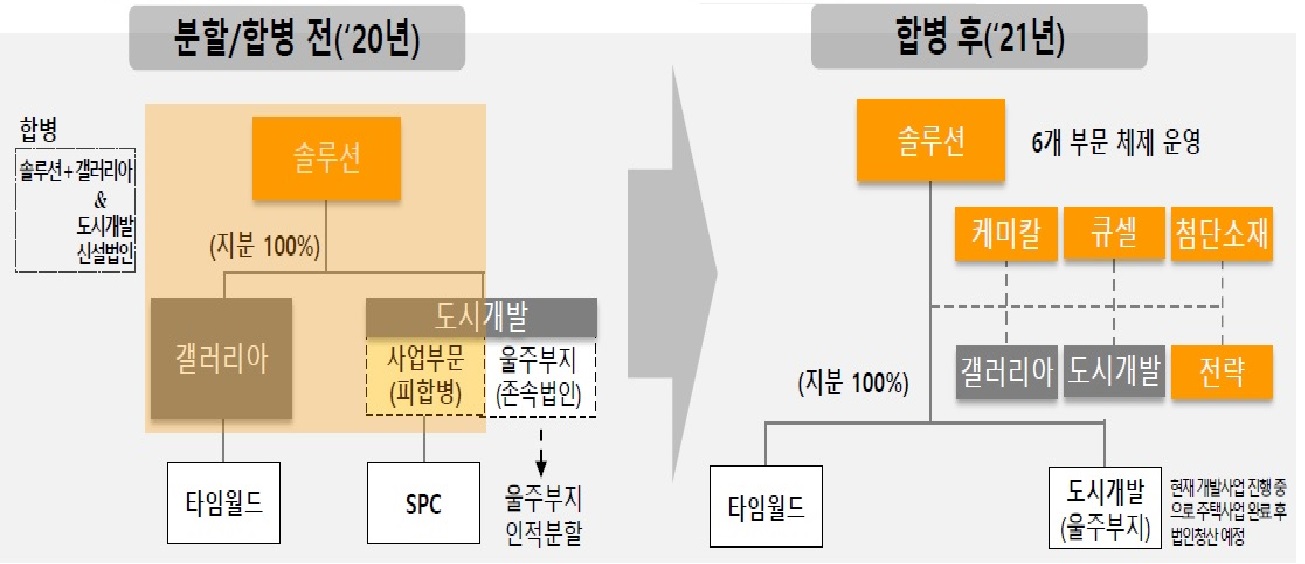

| 사업위험 | [당사는 당사와 종속회사의 주요 사업부문인 원료부문, 가공부문, 유통부문, 태양광부문 및 기타부문의 위험요소를 구분하여 기재하오니 투자자 여러분께서는 다음의 위험요소를 충분히 숙지하시어 투자에 임해주시기 바랍니다. 단, 사업의 구분에 따른 기재에도 불구하고 일부 내용에서는 복합적인 사업의 위험요소가 함께 기재될 수 있습니다.] [당사는 증권신고서 제출일 현재 당사의 100% 자회사인 (주)한화갤러리아를 2021년 04월 01일을 합병기일로 흡수합병할 예정이며, 당사의 100% 자회사인 (주)한화도시개발을 2021년 04월 01일을 분할합병기일로 하여, 울주부동산 관련 사업부문을 제외한 나머지 사업부문을 인적 분할하여 흡수합병하고, (주)한화도시개발은 울주부동산 관련 사업부문을 영위하는 회사로 존속할 예정입니다. 보다 자세한 내용은 본 신고서 [제1부 모집 또는 매출에 관한 사항 - lll. 투자위험요소 - 2. 회사위험 - 가. (주)한화갤러리아 흡수합병 및 (주)한화도시개발 분할합병 관련 사항]에 상세히 서술하였으니 투자시 참고하여 주시기 바랍니다.] [국제유가 및 환율변동에 따른 석유화학 업황의 위험] 가. 석유화학산업은 매출원가 중 원재료 가격이 차지하는 비중이 높고 대부분을 해외에서 수입하는 산업의 특성상 원재료 가격 및 환율변동에 따라 수익성에 영향을 받습니다. 향후 국제유가가 국제정세 불안 등의 요인으로 상승하거나 환율의 급격한 상승으로 원재료 가격이 상승할 경우 수익성이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [에틸렌 스프레드와 관련한 위험] 나. 석유화학산업은 에틸렌 스프레드에 따라 수익성이 결정되는 특성을 지니고 있습니다. 신규 생산시설의 가동 시점과 글로벌 에틸렌 수요의 추이에 따라 공급과잉 및 스프레드 축소가 발생할 가능성을 배제할 수 없으며 이는 석유화학업체 수익성 저하로 이어질 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [대중국 수출 감소에 따른 위험] 다. 석유화학제품의 중국 의존도가 높아짐에 따라, 중국의 공급 확대 및 유가의 변동성에 따라 당사의 가격 경쟁력이 떨어질 경우 수익성에 부정적인 영향을 미칠 수 있습니다. 또한 미-중 무역분쟁이 완화될 경우 미국의 중국향 PE 수출 증가는 중국 수출 비중이 높은 국내 석유화학업체에는 위협요소가 될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [각국의 설비증설로 인한 경쟁 심화 위험] 라. 중동 및 북미 지역의 에탄크래커(Ethane Cracker)는 국내 석유화학업체의 납사크래커(Naphtha Cracker) 대비 가격 경쟁력을 확보하고 있습니다. 미국에서는 2019년까지 대규모 ECC플랜트 발주가 완료되어, 2025년경까지 대규모 ECC가 완공될 예정입니다. 이에 따라 북미지역의 석유화학산업의 원가경쟁력이 향상될 경우 국내 석유화학업체의 수익성에 부정적인 영향을 미칠 가능성이 존재합니다. [정부정책 및 규제 위험] 마. 석유화학산업은 위험물안전관리법, 환경관련법 등의 법령에 영향을 받으며, 특히 '화학물질의 등록 및 평가 등에 관한 법', 이하 '화평법'과 '화학물질관리법', 이하 '화관법'에 의한 규제를 받고있습니다. 또한 당사는 온실가스 배출권의 할당 및 거래에 관한 법률 제8조 제1항에 따른 할당대상업체에 해당합니다. 당사가 환경관련 규정을 준수하지 않거나 적절히 대응을 못할 경우 당사의 수익성에 부정적인 영향을 미칠 가능성이 존재합니다. [글로벌 경기침체에 따른 석유화학 업황의 위험] 바. 석유화학 산업은 다양한 산업에 광범위하게 사용되는 기초소재산업으로서, 국내외 경기 변동에 따른 직접적인 영향을 받습니다. 국내외 경제의 침체가 심화되거나 회복이 지연될 경우에는 당사 매출 및 수익에 부정적인 영향을 미칠 수 있으니 투자자께서는 당사 사업의 높은 경기 민감성과 경제의 하방리스크 요인을 충분히 숙지하시어 투자에 임해주시기 바랍니다. [계약체결 관련 위험] 사. 당사는 영위 사업의 효율 및 안정성을 위하여 기술 및 영업 관련, 원료 장기 공급 등 다양한 계약을 체결하고 있습니다. 증권신고서 제출일 현재 계약이 안정적으로 유지되고 있으나, 제휴관계가 종료되거나 중단될 경우에는 부정적인 영향을 받을 수 있음을 유의하시기 바랍니다. [태양광 산업 관련 위험] 아. 태양광 시장은 미국 및 영국 그리고 일본 시장을 중심으로 꾸준한 상승세가 이어지고있습니다. Wood Mackenzie의 2020년 3분기 시장 전망 자료에 따르면 글로벌 태양광 시장은 2020년 코로나 영향에도 불구하고 전년 대비 +5% 상승하며, 2021년 시장 회복에 기인하여 2022년까지 연평균 8%의 견고한 성장세가 전망됩니다. 또한, 2050년 글로벌태양광 설치량은 7.6TW에 도달하여 글로벌 에너지 믹스 중 22%를 차지할 것으로 예상됩니다. 태양광 산업은 과거와 비교해 기존 에너지원 대비 경제성 및 경쟁력이 개선되고 있으며, 파리 기후 협약 등 기후 및 환경에 대한 친환경 에너지 육성 정책에 힘입어 중장기적으로 지속 성장이 예상됩니다. 이러한 긍정적인 매크로 환경아래, 규모와 기술력을 기반으로 한 제조원가 경쟁력 보유 업체, 그리고 조직 운영 효율성 확보여부가 중요한 경쟁력이 될 것으로 예상됩니다. 한편, 태양광 산업에 대한 국가별 지원은 정책 변경에 따라 축소될 수 있으며, 태양광으로 전기를 생산하는 단가와 화석연료를 사용하는 기존 화력 발전 단가가 동일해지는 균형점인 Grid Parity 도달까지 예상보다 오랜 시간이 필요할 수 있고, 이 같은 요인에 따라 성장이 둔화될 가능성이 존재합니다. 이는 당사의 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. 한편 당사는 폴리실리콘 원가경쟁력 확보가 어려울 것으로 예상하고, 2019년 폴리실리콘 사업 등 관련 장부가액에 대한 손상차손 4,024억원을 인식하고 폴리실리콘 사업부를 철수하기로 결정하였습니다. 폴리실리콘 사업 철수로 당사는 셀, 모듈 등 태양광시장의 밸류체인(폴리실리콘 → 잉곳/웨이퍼 → 태양전지(셀) → 모듈 → 시스템)의 하부체인을 주력사업으로 영위하게 되었고, 이는 상부체인에 비해 진입장벽이 낮고, 경쟁강도가 높은 특징을 가지고 있어서 당사가 영위하는 태양광 사업부문의 경쟁강도를 심화시키는 요인이 될 수 있습니다. 또한 폴리실리콘 사업 철수로 당사는 태양광 원부자재를 외부로부터 조달하여야 하며, 향후 원부자재 가격 급등이 발생할 경우 당사의 수익성이 저하될 수 있음을 주의하여 주시기 바랍니다. 한편 글로벌 태양광시장은 상위 10위 기업중에서 중국 기업이 9개사로 중국 중심체제가 형성되고 있습니다. 이로 인해 태양광 산업에서 발생하는 부가가치가 중국 기업들에게 집중되고 있으며, 규모의 경제를 달성한 중국 기업들의 시장지배력이 더욱 공고해지는 상황에서 가격경쟁력에서 계속 뒤쳐진다면 당사의 경쟁력 약화로 이어질 수 있으니 이점 유의하여 주시기 바랍니다. [국가별 지원 및 파리기후협약 등 정책에 따른 위험] 자. 태양광 산업은 정부차원의 지원과 정책 등이 뒷받침 되지 않으면 스스로 성장하기 어려운 한계가 있으며 향후 지원정책이 중단될 경우 태양광 설치 수요 급감으로 이어져 2차 구조조정이 발생할 수 있습니다. 또한 파리 기후협약은 국제법적 구속력이 없어 각 당사국들의 이행결과에 따라 태양광 산업의 성장에 미치는 영향이 달라질 수 있다는 점을 투자자께서는 참고하시기 바랍니다. [중국과의 태양광제품 무역갈등에 따른 위험] 차. 당사의 매출은 대외적인 요소에 많은 영향을 받으며, 보호무역주의 강화에 따른 세계교역 신장세 약화, 미국, 인도등의 반덤핑 관세 이슈 등과 같은 대외적 이슈는 당사의 주요 거래처인 중국으로부터의 매출에 영향을 줄 수 있습니다. 또한 각국의 대외무역정책에 따라 중국 및 당국의 정책대응도 당사의 매출에 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다. [소재산업 관련 전방산업] 카. 당사 가공부문의 소재사업은 자동차, 전자 및 태양광 관련 소재가 주요 제품으로, 관련 전방 산업의 업황과 높은 상관관계를 갖습니다. 따라서 당사 가공부문의 수익성은 관련 전방 산업의 업황에 따라 영향을 받습니다. 가공부문의 관련 산업의 업황이 부진할 경우, 당사 매출이 줄어들 위험이 있으니 투자자께서는 이 점 고려하시기 바랍니다. [다양한 유통채널 등장에 따른 위험] 타. 최근 다양한 형태의 유통 채널이 등장함에 따라 백화점의 수요층이 일부 이탈하면서 백화점업의 성장에 위협 요소로 작용하고 있습니다. 더불어 구매수단의 다양화로 타 유통업체와의 경쟁 강도가 심화되고 있습니다. 또한, 최근 COVID-19 확산 사태가 (주)한화갤러리아 및 (주)한화갤러리아타임월드의 백화점 사업 실적에 악영향을 끼칠 가능성이 존재합니다. 이러한 급격한 환경변화에 적절히 대응하지 못할 경우 향후 당사의 영업실적 및 재무안정성에 부정적 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다. 또한 당사는 2021년 4월 1일을 합병기일로 (주)한화갤러리아를 흡수합병하는 작업을 추진하고 있습니다. 해당 내용은 본 신고서 [lll.투자위험요소 - 2.회사위험 - 가.(주)한화갤러리아 흡수합병 및 (주)한화도시개발 분할합병 관련 사항]에 상세히 서술하였으니 투자시 참고하여 주시기 바랍니다. [종속회사의 상장폐지 계획 및 소송제기에 따른 위험] 파. 당사의 종속회사인 한화갤러리아타임월드는 2019년 4월 백화점사업을 강화하고 미래성장동력 확보를 위해 면세사업 철수를 결정하였습니다. 이어서 2019년 12월 한화갤러리아타임월드의 상장폐지 목적 공개매수를 진행하였습니다. 이로 인해 이와 같은 당사 영위사업의 변동은 향후 당사의 매출액과 이익의 규모, 수익성, 향후 사업전망 등에 영향을 미칠 것으로 판단되나, 증권신고서 제출일 전일 기준 그 영향의 유불리 및 규모를 판단하기는 어려우며 향후 백화점 사업부문에 대해 지속적인 모니터링이 필요할 것으로 판단됩니다. [부동산 개발업 관련 위험] 하. (주)한화도시개발이 영위하는 부동산 개발사업은 경기변동 및 정부정책 변화에 따라 변동성이 크며 분양률 및 인근 산업단지 공급여부 등으로부터 많은 영향을 받습니다. 또한 당사는 2021년 4월 1일을 합병기일로 (주)한화도시개발을 분할합병하는 작업을 추진하고 있습니다. 해당 내용은 본 신고서 [lll.투자위험요소 - 2.회사위험 - 가.(주)한화갤러리아 흡수합병 및 (주)한화도시개발 분할합병 관련 사항]에 상세히 서술하였으니 투자시 참고하여 주시기 바랍니다. [COVID-19(신종 코로나 바이러스 감염증) 확산에 따른 위험] 거. 증권신고서 제출일 현재 COVID-19 우려가 아시아 지역을 넘어 글로벌 전 지역으로 퍼지며 판데믹(Pandemic: 전영볌의 전세계적 확산) 리스크가 글로벌 경제 전망에 영향을 미치고 있습니다. 향후 실제 경기회복 및 주식시장에 어떠한 영향을 미칠지는 사전적으로 예측이 불가한 바 경기둔화로 인한 소비와 투자의 위축이 길어질 수도 있다는 점에 유의하시기 바랍니다. [신규사업 추진 관련 위험] 너. 세계적으로 저탄소 및 친환경 신재생에너지를 기반으로 하는 경제 및 사회로의 전환 논의가 일어나고 있습니다. 대한민국 정부 또한 수소경제 활성화 로드맵 발표 등 신재생에너지 및 수소경제로의 전환을 추진하고 있습니다. 당사는 이러한 정부의 정책 기조 및 세계적 흐름에 발맞춰 기존 태양광 사업과 함께 수소사업 신규 진출을 추진 중에 있으며, 최근 강원도, 한국가스기술공사와 '강원도 수소산업 생태계 경쟁력 강화'를 위한 업무협약을 체결하였습니다. 당사는 '생산-공급-유통' 밸류체인 구축을 목표로 수소 생산능력을 확보하기 위한 수전해기술 설비 및 사업화를 위한 실증 사업 투자를 진행하고, 수소 저장 및 유통능력을 확보하기 위해 고압탱크 기술 및 고압탱크 생산설비 투자를 진행하고자 합니다. 또한 태양광 차세대 제품 개발 및 생산에 자금을 투입하고, 태양광 발전소 개발/건설 사업에서 설계/조달/시공 통합 패키지 제공 및 건설 후의 운영/유지 사업까지 토탈 솔루션을 제공하는 목표를 갖고 있습니다. 그러나 당사가 현재 추진 중인 수소 사업은 2023년 상용화가 목표이며, 상업 생산에 이르기까지 오랜 시간이 소요될 가능성이 존재합니다. 또한 향후 시장규모 축소, 수익성 하락, 신규 경쟁업체의 유입, 기술 확보 능력 등의 가능성에 따라 불확실성이 존재하며, 이로 인해 당사의 수익성 하락 등이 발생할 수 있으니, 투자자께서는 당사가 추진 중인 신규 사업과 관련한 추이를 지속적으로 모니터링 하시기 바랍니다. 더불어 국내 수소 생산 사업은 초기 단계로서 아직까지는 화석연료에서 수소를 추출하는 그레이 수소 방식이 가장 많이 사용되고 있습니다. 그레이 수소 방식은 이산화탄소를 배출하는 방식이며, 당사는 이산화탄소를 배출하지 않는 그린 수소를 위한 수전해기술 설비 및 사업화를 진행하고자 합니다. 그러나 수전해기술의 경우는 초창기 단계로 인프라구축, 기술혁신 및 수요확대 단계 전반에 걸쳐 위험요인이 존재합니다. 신기술개발에는 개발 지연 혹은 실패의 가능성이 존재하며, 기술이 개발되더라도 경제성확보에 이르기까지 시일이 소요될 수 있고, 관련 인프라구축에 많은 비용이 소요될 수 있으며, 이는 당사의 계획에 부정적 영향을 미칠 수 있습니다. 한편 정부에서 각종 지원정책, 국가 차원의 로드맵 수립, 규제개선 등의 수소 산업 지원을 시행하고 있으나, 동시에 산업의 초기 단계이기에 정부정책에 따른 영향을 많이 받을 수 있습니다. 향후 수소 산업 주요 국가들의 정책의 변동은 당사의 계획에 영향을 미칠 수 있으므로, 각국 정책의 변동에 유의하여 주시기 바랍니다. |

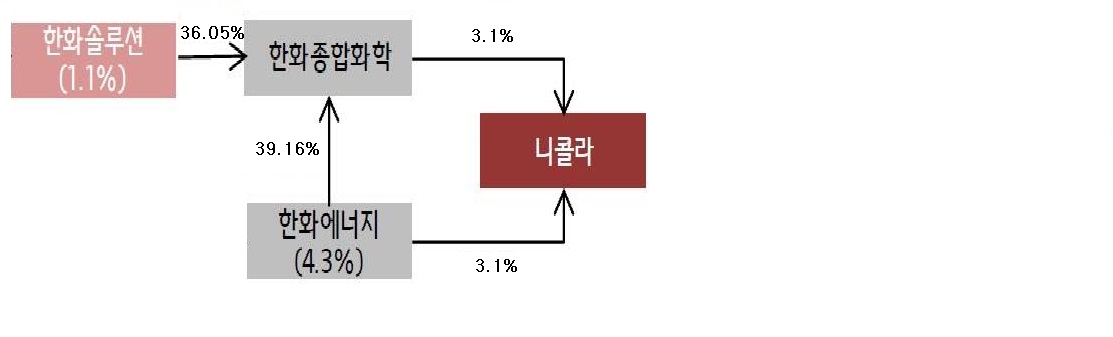

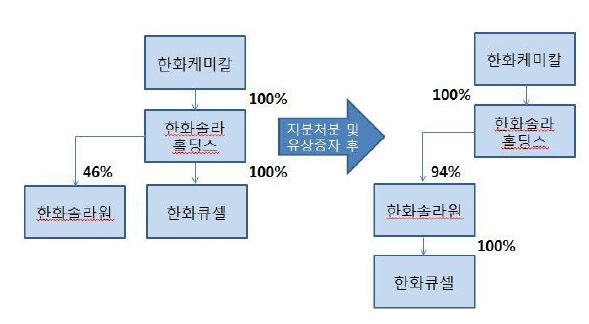

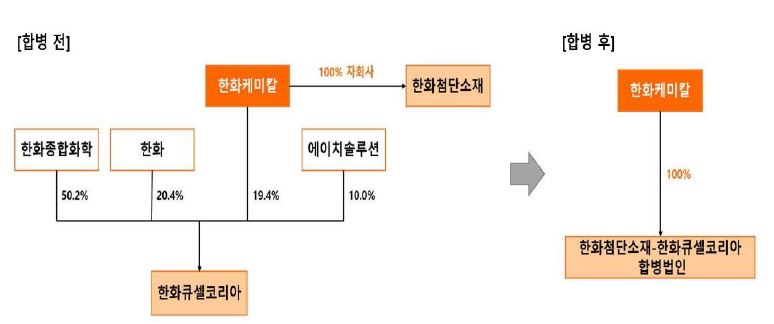

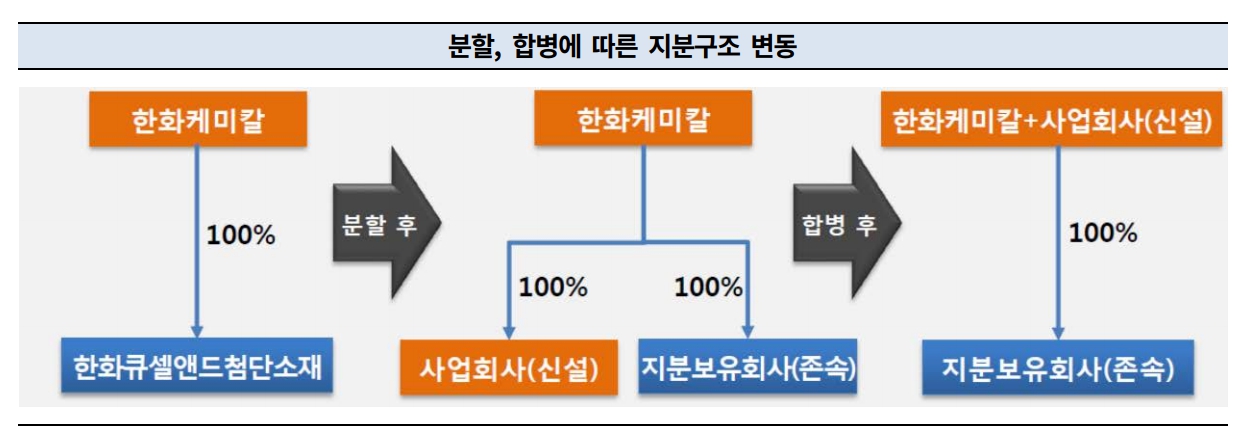

| 회사위험 | [(주)한화갤러리아 흡수합병 및 (주)한화도시개발 분할합병 관련 사항] 가. 당사는 2020년 12월 8일 주요사항보고서(회사합병결정)를 통해서, 2021년 4월 1일을 합병기일로 당사가 (주)한화갤러리아를 흡수합병하기로 공시하였습니다. 또한 (주)한화도시개발의 자회사와 피투자회사 지분의 관리 및 투자를 목적으로 하는 사업부문(기존 (주)한화도시개발 사업부문 중 울주부동산 관련 사업부문을 제외한 나머지 사업부문)을 인적분할하여 당사에 흡수합병하고, 이를 통해 (주)한화도시개발은 울주부동산 관련 사업부문을 영위하는 회사로 존속하게 하는 분할합병 또한 공시하였습니다. 당사는 흡수합병할 (주)한화갤러리아의 지분 100%를 보유하고 있으며, 분할합병할 (주)한화도시개발의 지분 또한 100%를 보유하고 있습니다. 흡수합병 및 분할합병 대상 회사 모두 당사의 100% 종속회사이며, 합병신주를 발행하지 않는 무증자 방식에 의한 합병이므로 이번 합병으로 인한 연결기준 당사 연결실체의 변동은 없습니다. 투자자께서는 이번 합병으로 인한 연결기준 당사 연결실체의 변동은 없으나, 합병법인의 향후 실적과 재무안정성 여부를 면밀히 관찰하여 투자에 임해주시기 바랍니다. [수익성 변동에 관한 위험] 나. 당사와 종속기업은 연결실체를 사업부문별로 원료, 가공, 유통, 태양광 및 기타 부문으로 구분하고 있습니다. 당사의 2020년 3분기 연결기준, 매출액은 6조 6,332억원으로 전년동기 대비 5.5% 감소했으나, 영업이익은 5,288억원으로 전년동기 대비 28.3% 증가했고, 당기순이익은 4,010억원으로 전년동기 대비 57.7% 증가했습니다. 사업부문별로 살펴보면 COVID-19로 인한 전반적인 수요 약세 속에, 원료부문, 가공부문 및 유통부문에서 매출이 감소하면서 2020년 3분기 연결기준 가공부문은 67억원, 유통부문은 76억원의 영업손실이 발생했습니다. 그러나 태양광부문에서 수요 증가로 2020년 3분기 연결기준 영업이익 1,881억원을 기록하며 전년동기 대비 27.8% 증가하였고, 원료부문도 유가하락에 따른 저가 원료 투입 효과 및 제품 가격 상승으로 2020년 3분기 연결기준 영업이익 3,143억원으로 전년동기 대비 29.1% 증가하였습니다. 당사는 COVID-19에 따른 매출 감소에도 불구하고, 당사 전체 매출의 81.25%에 이르는 원료부문 및 태양광부문에서 영업이익이 증가하면서, 2020년 3분기 연결기준 당사의 영업이익률은 7.97%, 당기순이익률은 6.05%를 기록했습니다. 또한 당사는 2020년 3분기 연결기준 관계기업등에 대한 지분법손익으로 1,271억원을 인식하였으며, 이는 동기간 당기순이익 4,010억원의 31.7% 수준입니다. 이는 관계기업인 한화종합화학(주) 및 공동기업인 여천NCC(주)로부터 대부분 발생하며, 당사의 당기순이익은 이들이 영위하는 석유화학산업의 업황에 따른 지분법손익에 따라 변동성이 발생하는 모습을 보이고 있습니다. 당사의 2019년 폴리실리콘 사업 유형자산 손상차손, 면세점 손상차손 등 사업 부문별로 업황과 대외변수에 따른 매출 및 수익 변동성이 존재하고 있으며, 원자재 가격 상승, 주요 시장의 수요 침체 등으로 당사의 매출 및 수익성에 예상치 못한 변동이 발생할 수 있습니다. 따라서 향후 수익성 성장의 지속 가능 여부를 점검하고 기타 해외 관계사 등의 영업동향 및 거시경제 요소 등에 대한 지속적인 모니터링이 필요한 바, 투자자께서는 이점 유의하시기 바랍니다. [차입금 등 재무안정성 관련 위험] 다. 당사의 2020년 3분기 연결기준 부채비율 및 차입금의존도는 154.3% 및 40.0%입니다. 2020년 3분기 연결기준, 총 차입금은 6조 2,241억원으로 2019년 6조 3,686억원 대비 2.3% 감소하였고, 그 중 1년 내 만기가 도래하는 유동성 차입금은 3조 2,081억원으로 2019년 3조 3,845억원 대비 5.2% 감소하였습니다. 유동성 차입금의 40.7%에 해당하는 현금성자산 1조 3,073억원을 보유한 가운데 만기도래 회사채의 무난한 차환이 가능할 것으로 예상되어 유동성 차입금의 상환 부담은 높지 않은 것으로 판단됩니다. 2020년 3분기 연결기준 보유 유동성(현금 1조 3,073억원, 매출채권및기타채권 1조 5,326억원, 기타금융자산 1,968억원) 및 유형자산(장부가액 6조 4,732억원)은 유사시의 재무적 융통성으로 작용하고 있습니다. 그러나 COVID-19로 인하여 2020년 1분기에 발생했던 단기자금시장 경직과 같은 예기치 못한 위기 상황이 발생하여 자금 조달이 어려워질 경우에는 총차입금의 51.5%에 달하는 유동성 차입금의 적기 상환이 어려워지면서 유동성 위험이 발생할 가능성도 잔존하고는 있습니다. 당사는 연결기준 2016~2019년 연평균 1조원 규모의 양호한 영업활동 현금흐름 창출능력을 유지하고 있으며, 여천NCC(주) 등으로부터의 배당금 유입을 통해 투자 관련 자금소요 등에 대응하고 있습니다. 당사의 양호한 차입금 만기 구조, 영업현금흐름 창출 능력, 한화그룹 핵심계열회사로서의 위상, 추가적인 담보여력 및 여신한도, 유형자산의 담보가치, 관계기업 투자지분 및 공동기업인 여천NCC(주)로부터의 안정적인 배당 수취 기반 등을 고려하면 급격한 유동성 위기가 발생할 가능성은 높지 않습니다. 그러나 업황 악화나 원재료 공급차질 등 변수에 의해서 영업환경이 악화되거나, 예기치 못한 투자 건의 발생 또는 예상 투자금액을 초과하는 투자가 발생하는 등으로 차입금이 단기간에 급증하여 재무구조에 부정적 영향을 미칠 수도 있습니다. 예기치 못한 사유로 인한 당사의 채무상환능력 약화 가능성에 대해 투자자들께서는 유의하시기 바랍니다. [재무구조 개선에 관한 사항] 라. 당사는 상호출자 및 채무보증제한 기업집단 중 한화그룹에 속하며, 한화그룹은 2020년 5월 공정거래위원회가 발표한 일반기업 기준 대규모 기업집단에서 7위에 해당됩니다. 관련정책 및 공정거래 규제에 따라 일부 기업활동이 제한 될 수 있으며, 우리은행이 주채권은행입니다. 주채권은행의 평가 결과, 재무구조 개선 약정 체결 대상에 해당하지 않았기에 당사는 현재까지 재무구조 개선약정을 체결한 바 없습니다. 그러나 재무구조개선약정이 체결될 경우, 주채권 은행은 매 반기말 기준으로 약정 이행 여부를 점검하고, 약정 미이행 시 시정 요구, 신규여신 중지, 만기 도래 여신 회수 등의 제재를 가할 수 있으며, 이로 인해 한화그룹의 재무적 탄력성이 악화될 수 있는 바, 투자자께서는 유의하시기 바랍니다. [한화그룹의 니콜라 투자에 관한 위험] 마. 한화그룹은 2018년 한화에너지와 한화종합화학이 5,000만 달러씩 총 1억 달러를 미국회사 니콜라(Nikola Corporation)에 투자하였고, 이는 각각 3.1% 가량의 지분에 해당되며 그룹 차원에서는 총합 6.13% 지분을 보유하고 있습니다. 당사는 한화종합화학의 지분 36.05%를 보유하고 있으므로 해당 투자와 관련되어 있습니다. 니콜라는 2015년 설립되었으며 미국 아리조나주 피닉스에 위치한 친환경 전기, 수소 트럭 제조 및 설계 업체입니다. 한화그룹은 니콜라 투자로 수소 충전소에 태양광 발전으로 생산한 전력을 공급하고, 수소 충전소 운영권을 확보하는 등의 미국 수소 생태계 시장에 진출할 기반을 마련하고자 하였고, 니콜라에 투자를 진행하였습니다. 그러나 2020년 9월 10일 힌덴버그 리서치에서 니콜라의 수소 기술은 허구라는 주장의 보고서가 나온 뒤, 미국 증권거래위원회(SEC) 및 법무부가 조사에 착수한 바 있으며, 여론 악화에 의해 창업자인 트레버 밀턴이 사임하기에 이르렀습니다. 또한 20억 달러 상당의 니콜라 지분 11%를 취득하는 대신, 기술을 니콜라에 공급하기로 예정했던 GM이 지분 인수 계획을 철회하기도 했습니다. 당사는 이러한 흐름을 주의깊게 주시하고 있습니다. 그러나 한화그룹의 니콜라 지분 인수 당시 매입가가 주당 4.5달러 수준으로 신고서 제출일 전일 17.08달러 대비 저렴한 점, 당사의 자회사인 한화종합화학의 니콜라 지분 3.1%의 투자 원가는 5,000만 달러로 대략 원화 600억원 수준인 점, 당사의 한화종합화학에 대한 지분율 36.05%를 고려시 당사 관련 투자 원가는 220억원 수준에 불과한 점 등을 고려하였을 때, 당사에 미치는 영향이 당사에게 유의적으로 크다고 볼 수는 없을 것으로 판단하면서 상황을 지켜보고 있습니다. 투자자께서는 투자시 당사의 니콜라에 대한 투자 진행 상황의 변동에 유의하여 주시기 바랍니다. [유형자산 관련 위험] 바. 당사의 석유화학산업 및 태양광산업 등은 대규모 투하자본이 소요되는 산업 특성상 총자산에서 유형자산이 차지하는 비중이 큰 편입니다. 당사의 2020년 3분기 연결기준 유형자산 금액은 6조 4,732억원으로, 총자산 15조 5,594억원의 41.6%에 이르고 있습니다. 그 결과 당사의 2020년 3분기 연결기준 유형자산 감가상각비는 3,820억원으로, 연간 4,000억원 규모의 유형자산 감가상각비가 인식되고 있으며, 감가상각비는 현금흐름에는 영향을 주지 않지만 매년 대규모의 회계적 고정비용을 발생시킵니다. 따라서 고정비용에 의한 영업레버리지가 크게 나타나는 바 예기치 못한 환경의 변화로 인해 매출규모가 축소될 경우 당사의 수익성이 악화될 수 있습니다. 또한 당사의 유형자산은 지속적인 설비 유지보수를 통한 자산가치 유지가 중요하며, 약 2,100억원 규모의 예산을 책정하고 적절한 유지보수(자산화)를 시행할 계획이나 당사의 계획이 실제 적절한 수준에 미치지 못하거나 자금 사정이 원활하지 못하여 예산이 부족할 경우, 설비 진부화의 위험이 초래될 수 있으며 이는 영업 성과에 악영향을 미칠 수도 있습니다. 한편 당사는 매 보고기간 말 유형자산의 손상징후를 검토하여 손상차손을 인식하고 있습니다. 특히 지속적으로 손상차손을 인식해왔던 폴리실리콘 사업과 관련하여, 2019년말 폴리실리콘 사업 등 관련 장부가액에 대한 손상차손 4,024억원을 인식하고 폴리실리콘 사업부를 철수하기로 결정하였습니다. 2020년 3분기 연결기준 당사가 사업을 중단한 폴리실리콘 사업관련 중단영업손실은 336억원 규모로, 동기간 당사가 지속 영위할 사업부문에서 발생한 계속영업이익 4,346억원의 7.7% 규모입니다. 따라서 폴리실리콘 사업관련 당사가 손상차손을 인식하였으나, 향후 당사의 수익성은 이로 인하여 개선될 것으로 전망됩니다. 그러나 향후 예기치 못한 업황 악화 등으로, 당사가 영위하는 사업부문 중 추가적인 유형자산 손상차손이 발생할 가능성이 발생할 경우에 대해 유의하여 주시기 바랍니다. [영업권 등 무형자산 손상차손 발생위험] 사. 당사는 2020년 3분기 연결기준 3,975억원의 무형자산을 인식하고 있으며, 이 중 영업권이 2,648억원으로 66.6%의 가장 큰 비중을 차지하고 있습니다. 영업권은 사업결합시 당사가 지급한 대가의 합계액이 취득한 순자산액을 초과하는 금액으로 측정되며, 매년 그리고 손상을 시사하는 징후가 있을 때마다 손상검사를 수행하여 필요시 손상차손을 인식하고 있습니다. 당사는 태양광부문 관련 영업권이 전체 영업권의 77.5% 수준으로 대부분을 차지하고 있습니다. 영업권으로 계상된 금액은 평가 시점에서 과거의 실적과 시장 개발에 대한 기대 수준에 근거한 미래 가정치를 기준으로 추정한 금액이므로 회수가능성이 확실하다고 볼 수는 없으며, 영업권의 가장 큰 비중을 차지하는 태양광 산업의 급격한 영업 악화, 환경 변화 등의 극단적인 상황이 발생할 경우에는 회수되지 않거나 손상차손 인식 등 발생으로 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. [태양광사업 M&A 및 수직계열화 관련 위험] 아. 당사는 태양광 사업부문의 경쟁력 강화 방안으로, 지배구조 단순화 및 경영 효율성 증가 등을 위한 활발한 재편작업을 통해 태양광사업 수직계열화를 진행하였습니다. 먼저 당사는 2015년 당사의 100% 자회사 한화솔라홀딩스의 자회사인 한화솔라원과 미국 나스닥 상장법인 한화큐셀을 통합하였으며, 이후 2018년 통합된 한화큐셀을 또다시 한화솔라홀딩스와 합병한 뒤 한화큐셀을 나스닥에서 상장폐지하는 작업를 추진하였습니다. 또한 2018년 11월 1일을 합병기일로 당사의 100% 자회사인 한화첨단소재를 한화큐셀코리아와 합병하여 통합법인 한화큐셀앤드첨단소재를 탄생시켰습니다. 이후 한화큐셀앤드첨단소재를 인적분할하여 분할신설법인을 한화케미칼이 흡수합병 함으로써, 한화솔루션(주)가 출범하였고 태양광사업 수직계열화가 구축되었습니다. 만일 이러한 사업구조 재편 효과 및 수직계열화의 시너지 효과가 미비하거나 업황 부진 발생 시 계열회사 전반의 재무구조가 악화될 수 있으니, 투자자 여러분께서는 유의하시기 바랍니다. [특수관계자 관련 위험] 자. 당사의 2020년 3분기 별도기준 종속기업, 관계기업 및 공동기업 투자자산은 4조 3,999억원으로 별도기준 자산총계 10조 8,059억원의 40.7%를 차지하고 있으며, 그 중 태양광 관련 종속기업 Hanwha Q CELLS Co., Ltd.의 장부가액이 1조 3,006억원으로 30%의 가장 큰 비중을 차지하고 있습니다. 당사는 태양광 부문 종속기업 Hanwha Q CELLS Co., Ltd. 등을 통해 대한민국, 말레이시아, 중국에서 생산된 제품을 유럽과 북미, 아시아, 호주, 남미, 아프리카 및 중동의 수 많은 해외 영업 네트워크를 통해 전세계로 판매하고 있으며, 이러한 태양광 부문의 현지 판매회사로의 매출 등은 당사의 특수관계자 거래의 가장 큰 비중을 차지하고 있습니다. 2020년 3분기 별도기준 특수관계자와의 매출은 1조 5,712억원으로, 별도기준 매출액 4조 2,482억원의 36.9%에 이르고 있으며, 태양광 해외법인 관련 매출액이 총 9,048억원으로 57.6%의 비중을 차지하고 있습니다. 특수관계자와의 매입 거래는 2020년 3분기 별도기준 1조 5,276억원으로, 당사의 공동기업인 여천NCC로부터의 원재료 매입 등이 8,747억원으로 가장 큰 금액을 차지하고 있으며, 당사 태양광부문의 해외 공장이 있는 Hanwha Q CELLS Malaysia Sdn. Bhd.로부터의 매입이 3,201억원으로 두번째를 차지하고 있습니다. 2020년 3분기 별도기준 특수관계자 채권은 8,846억원이며, 매출채권이 7,115억원(80.4%)으로, Hanwha Q CELLS Co., Ltd. 관련 법인의 매출채권이 6,413억원으로 대부분을 차지하고 있습니다. 상기와 같이 당사는 주력 사업인 태양광 사업을 영위하는 과정에서 태양광 관련 특수관계자와의 매출, 매입 및 매출채권의 규모와 비중이 상당히 높으며, 여천NCC(주)로 부터의 원재료 매입과 관련한 매입의 비중도 높은 상황입니다. 높은 특수관계자 비중은 안정적인 매출처 및 매입처 확보 측면에서 긍정적인 부분도 있으나, 특수관계자의 업황 또는 경영실적에 따라 당사의 수익성이 변동될 위험이 있으며, 공정거래법 등 특수관계자 거래를 규제하는 법률 등이 현재보다 대폭 강화될 경우 당사의 매출 규모 등에 부정적인 영향이 발생할 가능성이 있음을 투자자께서는 유의하시기 바랍니다. [우발채무 및 소송사건 등] 차. 증권신고서 제출일 기준 당사를 피고로 하는 다수의 소송사건이 법원에 계류 중입니다. 증권신고서 제출일 시점에서 소송의 판결결과 및 판결결과에 따른 자원의 유출가능성을 예측할 수 없으며, 향후 판결결과에 따라 당사 손익에 악영향을 미칠 수 있습니다. 또한 당사의 원활한 사업수행 및 수익성 확보를 목적으로 해외 현지법인의 차입금에 대해 1조 9,340억원(KRW 80,340백만원, USD 1,308,941천불, MYR 822,000천링기트, EUR 105,500천유로, CNY 353,000천위안)상당의 지급보증을 제공하고 있습니다. 당사가 부담하고 있는 우발부채 및 채무보증이 현실화될 경우 당사의 재무구조에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이 점 유의하시기 바랍니다. [차입약정 및 환위험] 카. 2020년 3분기 연결기준 당사 및 연결회사가 금융기관과 약정한 총 차입한도는 원화기준 6조 1,942억원 수준으로, 2020년 3분기 연결기준 금융기관차입금이 4조 1,758억원(유동성 차입금 2조 8,886억원, 비유동성 차입금 1조 2,872억원, 회사채 미포함)이 반영되어 있으며, 관련하여 금융기관에 2조 7,766억원 규모의 자산을 담보로 제공하고 있습니다. 향후 약정한도까지 차입금이 증가할 수 있을 가능성에 대해 유의하여 주시기 바랍니다. 또한 당사 및 연결 종속회사는 환위험에 대한 노출을 감소시키기 위해 2020년 3분기 연결기준 231억원의 파생상품자산 및 254억원의 파생상품부채를 보유하고 있습니다. 환율 변화에 따라 손익의 영향이 발생하고 있으며, 2020년 3분기 연결기준 외환 관련 순손익은 159억원 손실을 기록했습니다. 원/달러 환율이 하락할수록 당사의 환위험에 노출된 외화 포지션 상의 손익 구조가 유리해지는 경향이 있으며, 반대로 환율이 상승할 경우 당사 손익에 부정적인 영향을 미칠 수 있으며, 파생상품이 환 위험을 완벽히 제거할 수 없고, 환율 변동에 따라 손익 악화 등이 발생할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [(주)한화의 당사 소유 지분변동 가능성] 타. (주)한화의 연결대상 종속회사인 한화건설은 2014년 06월 상환전환우선주(RCPS) 1,913,800주(4,000억원) 및 2016년 4월 701,800주 (약 2,000억원)을 발행하였습니다. 당사의 최대주주인 (주)한화는 2014년 반기 중 (주)한화건설의 상환전환우선주(RCPS)의 발행과 관련하여 우선주의 투자자인 레콘(주)와 주주 간 계약을 2014년 6월 25일에 체결하였고, 2014년 10월 8일에 본 계약의 담보로 당사(舊 한화케미칼(주))의 주식 24,131,776주를 제공하였습니다. 이후 만기를 연장하면서, 담보로 제공된 당사의 주식은 10,900,832주로 줄어들긴 했으나, 이에 따라 만약 당사 최대 주주인 (주)한화가 정산일에 한화건설(주)의 상환전환우선주 투자자 레콘(주)에게 정산금액 지급이행을 하지 않을 경우, 미지급금액에 따라 당사의 주식 최대 10,900,832주를 양도했어야 하고 이에 따른 (주)한화의 당사에 대한 지분율이 변동될 위험이 있었습니다. 그러나 2020년 6월 26일 기존 계약의 만기가 도래함에 따라, 계약의 만기를 2023년 6월 26일로 연장하면서 계약 조건을 일부 변경하였고, 그 결과 당사의 주식 10,900,832주는 더이상 담보로 제공하지 않기로 결정되어 지분율 변동에 대한 위험은 제거되었습니다. 상기 계약에 따른 (주)한화의 당사에 대한 지분율 변동에 대한 위험은 제거되었으나, 향후에도 다양한 계약 및 거래 구조를 통해 당사의 주식이 담보로 설정될 가능성이 없지는 않습니다. 그러나 당사는 한화그룹의 비금융계열의 주력계열사로서 계열의 높은 경영통제, 계열 순환출자구조상의 핵심역할 등 높은 수준의 지배적 긴밀성을 갖고 있으며, 석유화학, 태양광 사업에서의 위상 등을 종합적으로 고려할 경우, 당사의 주식에 대한 근질권 설정이 발생하더라도 당사 주식 매각으로 이어질 가능성은 높지 않다고 판단됩니다. 그러나 향후 이러한 거래를 통한 (주)한화의 당사에 대한 지분율 변동가능성이 발생할 수 있는바, 투자자께서는 투자 시 유의하시기 바랍니다. [운전자본에 관한 위험] 파. 2020년 3분기 연결기준 운전자본(유동매출채권+재고자산-유동매입채무)은 2조 1,227억원 규모입니다. 2020년 3분기 연결기준 매출채권 회수기간은 약 67.7일이며 유동성매출채권은 1조 6,395억원 보유하고 있습니다. 동기간 매출채권및기타채권에 대한 대손충당금은 1,668억원으로, 비손상채권에 대한 대손충당금이 1,452억원으로 87.0%를 차지하고 있습니다. 비손상채권에 대하여는 손상되지 않았으므로 회수될 가능성이 높으나, 예기치 못한 상황의 발생으로 회수 가능성이 급격히 저하될 경우 대손으로 처리하는 등 손익에 영향을 줄 가능성도 있음을 유의하시기 바랍니다. 한편 2020년 3분기 연결기준 선급금의 약 36.4%(1,097억원)에 해당하는 대손충당금을 설정하고 있는데, 이는 태양광 원재료에 대한 선급금을 태양광 모듈 가격 급락에 따른 공급자의 파산 등으로 손실처리한 것입니다. 2012년 이후 장기구매계약을 체결하지 않고 있어 향후 이와 같이 대규모 발생 가능성은 낮으나, 손실 처리된 선급금의 회수가능성은 낮은 편입니다. 2020년 3분기 연결기준 평균재고자산은 1조 5,482억원 수준이며, 연환산 재고자산회전율은 4.5회, 재고자산보유기간은 82일입니다. 재고자산 1조 6,165억원 중 제품이 5,611억원 및 재공품이 3,812억원으로, 두 항목의 비중이 58.3% 가량을 구성하고 있습니다. 2020년 3분기 연결기준 재고자산의 평가 결과 취득원가의 1.2%에 해당하는 189억원을 평가충당금으로 계상하였습니다. 전기 대비 평가충당금의 증감과 관련한 손익은 당기 매출원가에 포함되는 바, 제품 등의 시가가 하락하는 경우 평가손실이 발생하며 이를 매출원가에 반영하므로 손익에 영향을 줄 수 있음을 투자자께서는 감안하여 주시기 바랍니다. 또한 재고자산 보유 규모가 높아지면 회전율이 낮아지고 평가손실이 증가하여 재고자산 손실의 위험이 이전보다 높아질 수 있고 당사 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다. [경영효율성과 시너지증대를 위한 M&A추진 관련 위험] 하. 당사는 주력사업 집중을 위한 전략 수립 차원에서 M&A 추진 타당성을 내부적으로 검토해오고 있으며, 그 일환으로 한화화인케미칼(구, KPX화인케미칼)주식회사 지분인수 및 흡수합병, 드림파마 지분매각, 한화종합화학(주)((구)삼성종합화학) 지분인수, 한화엘앤씨 지분 90% 매각 및 울산 CA공장 매각 등 그룹 내 경영효율성과 시너지증대를 위한 노력을 이어나가고 있습니다. 또한 당사는 2020년 1월 1일부로 과거 100% 지분을 보유한 한화큐셀앤드첨단소재 주식회사를 흡수합병하였습니다. 또한 2021년 4월 1일을 합병기일로 (주)한화갤러리아를 흡수합병하고 (주)한화도시개발을 분할합병하는 작업을 추진하고 있습니다. 그러나 통합 시너지가 기대에 미치지 못할 경우 당사의 재무안정성에 부정적인 영향을 미칠 수도 있음을 투자시 유의하시기 바랍니다. |

| 기타 투자위험 | [최대주주의 청약 참여 및 지분율 변동 가능성에 관한 사항] 가. 증권신고서 제출일 기준 당사의 최대주주는 (주)한화(지분율: 37.25%)로 최대주주 및 특수관계인의 지분율은 37.42%입니다. 금번 유상증자에 있어서 최대주주인 (주)한화는 100% 참여시 9,318,601주를 배정받게 될 예정으로 참여 규모는 미확정인 상태입니다. 최종 참여 여부 및 청약 수량은 (주)한화의 이사회 결의를 통하여 결정될 예정으로, 이사회 결과에 따라 참여 규모 등이 변경될 수 있습니다. 한편 최대주주 및 특수관계인의 유상증자 참여수준에 따라 최대주주 및 특수관계인의 지분율이 변동될 수 있습니다. 특히 금번 유상증자는 구주주 1주당 0.1564942244주 배정받게되며, 주주별 참여수준에 따라 지분율 변동이 클 수 있습니다. 주요주주의 청약 여부는 본 신고서 제출일 현재 가늠할 수 없으니 이러한 점을 유념해 주시기 바랍니다. [신주의 환금성 제약 및 주가 변동에 따른 손실위험] 나. 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있으니 투자자께서는 이 점 유의하시기 바랍니다. [주가 희석화에 따른 주가하락 위험] 다. 당사는 금번 유상증자로 인해 기발행주식총수 160,988,234주(보통주 159,864,497주, 우선주 1,123,737주)의 약 19.51%에 해당하는 보통주 31,414,000주가 추가로 발행 및 상장될 예정입니다. 금번 유상증자에 우선 배정된 우리사주조합 청약분(20.0%)을 제외한 물량은 보호예수되지 않는 관계로, 신주의 추가 상장 시점에 대규모 물량이 일시에 출회될 가능성이 있으며 이로 인해 주가가 급락할 수 있습니다. 한편, 본 유상증자는 주주배정 후 실권주 일반공모 방식으로 진행됨에 따라 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식에 대하여는 인수단이 자기계산으로 잔액인수하게 됩니다. 만약 본 유상증자 청약에서 대량 실권이 발생하여 인수단이 실권주를 인수하게 될 경우 주가에 어떠한 영향을 미칠지는 예상하기 어렵습니다. 다만, 인수단이 당사 주식 인수 후 빠른 시일 내에 인수한 주식을 장내에서 매각하게 된다면 단기적으로 당사 주가에 악영향을 미칠 수 있으며, 인수단이 인수한 주식을 일정 기간 보유하더라도 동 인수 물량이 잠재 매각 물량으로 존재하여 주가 상승에 부담으로 작용할 가능성이 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [주가하락에 따른 발행금액 감소 위험] 라. 주식시장의 급격한 상황 악화로 인하여 회사의 금번 유상증자 발행가액이 크게 하락할 경우 당사가 계획했던 자금조달 계획 등에 차질이 발생할 수 있으며, 이러할 경우 당사의 재무적 안정성은 부정적인 영향을 받을 수 있으니 이 점 유의하시기 바랍니다. [증권신고서 정정 및 유상증자 일정 변경 위험] 마. 본 증권신고서는 공시심사 과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 경우 감독기관의 정정명령 등에 따라 제반 일정이 지연 또는 연기될 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있습니다. [분석정보의 한계 및 투자판단 관련 위험] 바. 금번 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있습니다. 본 증권신고서의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 유가증권의 가치를 보증 또는 승인한 것이 아니며, 기재사항은 청약일 이전에 변경될 수 있습니다. 또한 금번 공모를 위한 분석 중에는 예측정보가 포함되어 있습니다. 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안 되며, 다양한 방면에서 신중한 검토를 병행하여 독자적으로 판단하시기 바랍니다. [상장기업의 관리감독기준 강화에 따른 위험] 사. 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. [집단 소송 제기 위험] 아. 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있으니 이 점 유의하시기 바랍니다. [유상증자 철회에 따른 위험] 자. 유상증자 진행 과정에서 모집 절차의 진행에 중대한 영향을 미칠만한 사유가 발생하여 당사 혹은 공동대표주관회사의 판단으로 유상증자가 철회될 수 있습니다. 유상증자 납입 전에 철회될 경우 청약으로 인한 손실은 발생하지 않으나, 철회 시점에 따라 권리락에 따른 주가하락, 신주인수권증서 매매로 인한 손실 등이 발생할 수 있음을 투자자께서는 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 31,414,000 | 5,000 | 38,200 | 1,200,014,800,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 대신증권 | 기명식보통주 | - | - | 인수수수료: 모집총액의 0.4% 中 20% | 잔액인수 |

| 대표 | 미래에셋대우 | 기명식보통주 | - | - | 인수수수료: 모집총액의 0.4% 中 20% | 잔액인수 |

| 대표 | 케이비증권 | 기명식보통주 | - | - | 인수수수료: 모집총액의 0.4% 中 20% | 잔액인수 |

| 대표 | 한국투자증권 | 기명식보통주 | - | - | 인수수수료: 모집총액의 0.4% 中 20% | 잔액인수 |

| 대표 | NH투자증권 | 기명식보통주 | - | - | 인수수수료: 모집총액의 0.4% 中 20% | 잔액인수 |

| - | 한화투자증권 | 기명식보통주 | - | - | 모집주선수수료 : 정액200,000,000원 | 모집주선 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2021년 02월 24일 ~ 2021년 02월 25일 | 2021년 03월 05일 | 2021년 03월 02일 | 2021년 03월 05일 | 2021년 01월 19일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 시설자금 | 600,000,000,000 |

| 운영자금 | 300,014,800,000 |

| 타법인증권 취득자금 | 300,000,000,000 |

| 발행제비용 | 6,252,537,860 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(유상증자결정)-2020.12.21 |

| 【기 타】 | 1) 금번 한화솔루션(주)의 주주배정후 실권주 일반공모 유상증자의 공동대표주관회사는 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주)이며, 모집주선회사는 한화투자증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 공동대표주관회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 모집 또는 매출에 관한 사항 - Ⅰ. 모집 또는 매출에 관한 일반사항 - 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 구주주 청약 초일 전 제3거래일에 결정될 예정입니다. 4) 상기 청약기일은 구주주의 청약기일이며, 일반공모의 청약기일은 2021년 03월 02일 ~ 2021년 03월 03일(2영업일간)입니다. 일반공모 청약 공고는 2021년 03월 02일에 회사, 공동대표주관회사, 모집주선회사의 인터넷 홈페이지를 통해 게시될 예정입니다. 5) 일반공모 청약은 공동대표주관회사인 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주)와, 모집주선회사인 한화투자증권(주)의 본ㆍ지점, 홈페이지 및 HTS에서 가능합니다. 단, 구주주청약 결과 발생한 실권주 및 단수주가 총 5,000주(액면가 5,000원 기준) 이하 이거나 배정하여야 할 주식의 공모금액이 1억원 이하일 경우에는 일반공모 청약을 하지 아니하고, 공동대표주관회사가 자기계산으로 인수할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 정정명령 조치를 취할 수 있으며, 정정 명령 등에 따라 본 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 8) 상기 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 '자본시장과 금융투자업에 관한 법률' 제165조의6 2항1호에 의거 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주)(이하 "공동대표주관회사"라 합니다.)와 주주배정후 실권주를 인수하는 잔액인수 계약을 한화투자증권(주)(이하'모집주선회사'라 합니다.)와는 모집주선하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 31,414,000주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 31,414,000 | 5,000 | 38,200 | 1,200,014,800,000 | 주주배정후 실권주 일반공모 |

| 주1) 이사회 결의일 : 2020년 12월 21일 주2) 1주의 모집가액 및 모집총액은 예정 발행가액 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. |

발행가액은 '증권의발행및공시등에관한규정' 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정증자시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 '(구)유가증권의 발행 및 공시 등에 관한 규정' 제57조를 일부 준용하여 산정할 예정입니다.

■ 모집예정가액의 산출근거

본 증권신고서의 모집예정가액은 이사회결의일 직전 거래일(2020년 12월 18일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 나눈 1개월 가중산술평균주가, 1주일 가중산술평균주가, 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 15%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 하며 호가단위미만은 절상합니다.

| 기준주가(46,200원) X 【 1 - 할인율(15%) 】 | ||

| ▶ 모집예정가액 (38,200원) | = | ---------------------------------------- |

| 1 + 【유상증자비율(19.51%) X 할인율(15%)】 |

| [모집예정가액 산정표 (2020.11.19 ~ 2020.12.18)] | (단위 : 원, 주) |

| 일수 | 일 자 | 종 가 | 거 래 량 | 거래금액 |

|---|---|---|---|---|

| 1 | 2020/12/18 | 46,200 | 2,857,591 | 132,822,199,350 |

| 2 | 2020/12/17 | 47,550 | 3,641,560 | 173,409,702,800 |

| 3 | 2020/12/16 | 48,400 | 8,267,648 | 395,561,948,900 |

| 4 | 2020/12/15 | 45,350 | 1,624,419 | 73,719,320,650 |

| 5 | 2020/12/14 | 45,900 | 1,791,683 | 82,316,534,250 |

| 6 | 2020/12/11 | 46,300 | 2,222,654 | 104,031,671,100 |

| 7 | 2020/12/10 | 46,200 | 2,352,379 | 108,762,544,450 |

| 8 | 2020/12/09 | 46,800 | 2,426,208 | 113,911,165,950 |

| 9 | 2020/12/08 | 47,150 | 3,500,596 | 165,494,776,550 |

| 10 | 2020/12/07 | 46,700 | 4,147,052 | 191,539,755,250 |

| 11 | 2020/12/04 | 45,100 | 4,539,851 | 206,477,930,200 |

| 12 | 2020/12/03 | 46,500 | 2,824,518 | 131,321,706,150 |

| 13 | 2020/12/02 | 47,100 | 3,045,063 | 143,482,532,100 |

| 14 | 2020/12/01 | 47,350 | 3,637,243 | 171,586,453,100 |

| 15 | 2020/11/30 | 47,750 | 4,271,352 | 205,888,128,500 |

| 16 | 2020/11/27 | 49,350 | 1,938,510 | 95,944,301,700 |

| 17 | 2020/11/26 | 49,750 | 3,545,172 | 176,109,586,350 |

| 18 | 2020/11/25 | 48,900 | 4,844,655 | 241,252,654,650 |

| 19 | 2020/11/24 | 49,400 | 4,680,107 | 232,594,948,900 |

| 20 | 2020/11/23 | 48,650 | 2,219,801 | 107,728,590,500 |

| 21 | 2020/11/20 | 48,800 | 1,910,897 | 93,576,295,950 |

| 22 | 2020/11/19 | 49,400 | 2,493,691 | 123,053,641,650 |

| 1개월 가중산술평균(A) | 47,684 | |||

| 1주일 가중산술평균(B) | 47,178 | |||

| 기산일 종가(C) | 46,200 | |||

| A,B,C의 산술평균(D) | 47,021 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 46,200 | (C)와 (D)중 낮은 가액 | ||

| 할인율 | 15.00% | |||

| 증자비율 | 19.51% | |||

| 예정발행가액 | 38,200원 | 기준주가 X (1- 할인율) 예정발행가 = ──────────── (1 + 증자비율 X 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

■ 공모일정 등에 관한 사항

| [주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

|---|---|---|

| 2020년 12월 21일 | 이사회 결의 | - |

| 2020년 12월 21일 | 신주발행공고 및 명의개서정지 공고 | 회사 인터넷 홈페이지 (http://www.hanwhasolutions.com) |

| 2020년 12월 21일 | 증권신고서(예비투자설명서) 제출 | - |

| 2021년 01월 14일 | 1차 발행가액 확정 | 신주배정기준일 3거래일전 |

| 2021년 01월 18일 | 권리락 | - |

| 2021년 01월 19일 | 신주배정기준일(주주확정) | (명의개서 정지 1.20 ~ 1.26) |

| 2021년 01월 29일 | 신주배정 통지 | - |

| 2021년 02월 05일 | 신주인수권증서 상장 및 거래시작 | 5거래일 이상 동안 거래(02.05~02.15) |

| 2021년 02월 16일 | 신주인수권증서 상장폐지 | 구주주 청약초일 5거래일 전 폐지 |

| 2021년 02월 19일 | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2021년 02월 22일 | 확정 발행가액 확정 공고 | 회사 인터넷 홈페이지 (http://www.hanwhasolutions.com) |

| 2021년 02월 24일 | 우리사주조합 청약 | - |

| 2021년 02월 24일 ~ 2021년 02월 25일 |

구주주 청약 | - |

| 2021년 03일 02일 | 일반공모청약 공고 | 회사 인터넷 홈페이지 (http://www.hanwhasolutions.com) 대신증권㈜ 홈페이지 (http://www.daishin.com) 미래에셋대우㈜ 홈페이지 (http://www.miraeassetdaewoo.com) 한국투자증권㈜ 홈페이지 (http://www.truefriend.com) NH투자증권㈜ 홈페이지 (http://http://www.nhqv.com) KB증권㈜ 홈페이지 (http://www.kbsec.co.kr) 한화투자증권㈜ 홈페이지 (http://www.koreastock.co.kr) |

| 2021년 03일 02일 ~ 2021년 03일 03일 |

일반공모청약 | - |

| 2021년 03일 05일 | 주금납입/환불/배정공고 | - |

| 2021년 03일 18일 | 신주상장 및 유통개시일 | - |

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 2019년 9월 16일부터 전자증권제도가 시행됨에 따라 금번 유상증자 시 발행되는 신주인수권증서 및 신주가 전자증권으로 발행될 예정이며, 신주상장과 동시에 신주가 유통될 예정입니다. 주3) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 우리사주조합 청약 | 6,282,800주(20.00%) | - '자본시장과 금융투자업에 관한 법률' 제165 조의7 제1항 제2호 및 '근로복지기본법' 제38조 제1항에 따른 배정 - 우리사주조합 청약일 : 2021년 02월 24일 |

| 구주주 청약 (신주인수권증서 보유자) |

25,131,200주(80.00%) | - 구주 1주당 신주 배정비율 : 1주당 0.1564942244주 - 신주배정 기준일 : 2021년 01월 19일 - 구주주 청약일 : 2021년 2월 24일~25일(2일간) - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - '자본시장과 금융투자업에 관한 법률' 제165조의6의 제2항 제2호에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁 청약 포함) |

- | - 우리사주 및 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 31,414,000주(100.00%) | - |

| 주1) 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 우리사주조합 및 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. |

| 주2) 총 발행예정주식(31,414,000주)의 20%에 해당하는 6,282,800주는 '자본시장과 금융투자업에관한 법률' 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 제1항 제2호 및 '근로복지기본법' 제38조 제1항에 의거 우리사주조합에 우선 배정합니다. 단, 1주 미만은 절사합니다. |

| 주3) 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식(보통주+우선주) 1주당 신주배정비율인 0.1564942244주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. |

| 주4) 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) |

| 주5) 우리사주조합 청약 및 구주주 청약결과 발생한 미청약주식은 다음 각호와 같이 일반에게 공모하되, '증권 인수업무 등에 관한 규정' 제9조제2항제3호에 따라 고위험고수익투자신탁에 공모주식의 10%를 우선 배정하며, 90%에 해당하는 주식은 개인투자자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. 배정 수량 계산 시에는 공동대표주관회사인 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주)와, 모집주선회사인 한화투자증권(주)에 청약된 청약 주식수를 모두 합산하여 일반공모 배정분 주식수로 나눈 청약경쟁률에 따라 각 청약자에 배정하는 통합배정방식으로 합니다. ① 1단계: 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다.다만, 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 90%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ② 2단계: 1단계 배정 후 최종 잔여주식은 최대청약자부터 순차적으로 1주씩 우선배정하되, 동순위 최대청약자가 최종 잔여주식보다 많은 경우에는 공동대표주관회사가 무작위 추첨방식을 통하여 배정합니다. |

| 주6) 일반공모를 거쳐 배정 후에도 미청약된 잔여주식에 대하여는 공동대표주관회사가 각자의 인수한도 의무주식수를 한도로 하여 개별인수 의무주식수만큼 자기계산으로 잔액인수하기로 합니다. |

| 주7) 단, 공동대표주관회사와 모집주선회사는 '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 5,000주(액면가 5,000원 기준) 이하이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니할 수 있습니다. |

|

※ 자본시장과 금융투자업에 관한 법률 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 1. 「외국인투자 촉진법」에 따른 외국인투자기업 중 대통령령으로 정하는 법인이 주식을 발행하는 경우 2. 그 밖에 해당 법인이 우리사주조합원에 대하여 우선배정을 하기 어려운 경우로서 대통령령으로 정하는 경우 ② 우리사주조합원이 소유하는 주식수가 신규로 발행되는 주식과 이미 발행된 주식의 총수의 100분의 20을 초과하는 경우에는 제1항을 적용하지 아니한다. ③ 제165조의6제1항제1호의 방식으로 신주를 발행하는 경우 제1항에 따른 우리사주조합원에 대한 배정분에 대하여는 「상법」 제419조제1항부터 제3항까지의 규정을 적용하지 아니한다. <신설 2013.5.28.> ④ 금융위원회는 제1항에 따른 우리사주조합원에 대한 주식의 배정과 그 주식의 처분 등에 필요한 기준을 정하여 고시할 수 있다. <개정 2013.5.28.> [본조신설 2009.2.3.][제목개정 2013.4.5.] |

▶ 구주주 1주당 배정비율 산출근거

| 구 분 | 상세내역 |

|---|---|

| A. 보통주식수 | 159,864,497 주 |

| B. 우선주식수 | 1,123,737 주 |

| C. 발행주식총수 (A+B) | 160,988,234 주 |

| D. 자기주식수 및 자기주식신탁 | 399,560 주 |

| E. 자기주식을 제외한 발행주식총수 (C-D) | 160,588,674 주 |

| F. 유상증자 주식수 | 31,414,000 주 |

| G. 증자비율 (F/C) | 19.51 % |

| H. 우리사주조합 배정주식수 (F×20%) | 6,282,800 주 |

| I. 구주주 배정주식수 (F-H) | 25,131,200 주 |

| J. 구주주 1주당 배정주식수 (I/E) | 0.1564942244 |

3. 공모가격 결정방법

'증권의 발행 및 공시 등에 관한 규정' 제5-18조에 의거 주주배정 증자 시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가액을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (구) '유가증권의 발행 및 공시 등에 관한 규정' 제 57조를 일부 준용하여 아래와 같이 산정합니다.

① 예정발행가액 : 예정발행가액은 이사회결의일 직전 거래일(2020년 12월 18일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 15%를 적용, 아래의 산식에 의하여 산정된 발행가액(예정발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 예정발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

② 1차 발행가액은 신주배정기준일 전 제3거래일을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 15%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 1차 발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

③ 2차 발행가액은 구주주 청약일 전 제 3거래일을 기산일로 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 2차 기준주가로 하여 할인율 15%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 2차 발행가액 = 기준주가 × (1-할인율)

④ 확정 발행가액 : 확정 발행가액은 1차 발행가액과 2차 발행가액 중 낮은 가액으로 합니다. 다만 자본시장과 금융투자업에 관한 법률 제165조의6 및 증권의 발행 및 공시 등에 관한 규정 제5-15조의2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 확정 발행가액 = Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

※ 일반공모 발행가액은 우리사주조합 및 구주주 청약 시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | ||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 31,414,000 | ||||||||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 38,200 | |||||||||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 1,200,014,800,000 | |||||||||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

(1) 우리사주조합 / 구주주(신주인수권증서 보유자) : 1주

|

||||||||||||||||||||||||||||||||||||||||

| 청약기일 | 우리사주조합 | 개시일 | 2021년 02월 24일 |

| 종료일 | 2021년 02월 24일 | ||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2021년 02월 24일 | |

| 종료일 | 2021년 02월 25일 | ||

| 일반모집 또는 매출 | 개시일 | 2021년 03월 02일 | |

| 종료일 | 2021년 03월 03일 | ||

| 청약 증거금 |

우리사주조합 | 청약금액의 100% | |

| 구주주(신주인수권증서 보유자) | 청약금액의 100% | ||

| 초 과 청 약 | 청약금액의 100% | ||

| 일반모집 또는 매출 | 청약금액의 100% | ||

| 납입기일 / 환불일 | 2021년 03월 05일 | ||

| 배당기산일(결산일) | 2021년 01월 01일 | ||

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주 발행 및 배정기준일(주주확정일) 공고 |

2020년 12월 21일 | 회사 인터넷 홈페이지 (http://www.hanwhasolutions.com) |

| 모집가액 확정의 공고 | 2021년 02월 22일 | 회사 인터넷 홈페이지 (http://www.hanwhasolutions.com) |

| 실권주 일반공모 청약공고 | 2021년 03월 02일 | 회사 인터넷 홈페이지 (http://www.hanwhasolutions.com) 대신증권㈜ 홈페이지 (http://www.daishin.com) 미래에셋대우㈜ 홈페이지 (http://www.miraeassetdaewoo.com) 한국투자증권㈜ 홈페이지 (http://www.truefriend.com) NH투자증권㈜ 홈페이지 (http://http://www.nhqv.com) KB증권㈜ 홈페이지 (http://www.kbsec.co.kr) 한화투자증권㈜ 홈페이지 (http://www.koreastock.co.kr) |

| 실권주 일반공모 배정공고 | 2021년 03월 05일 | 대신증권㈜ 홈페이지 (http://www.daishin.com) 미래에셋대우㈜ 홈페이지 (http://www.miraeassetdaewoo.com) 한국투자증권㈜ 홈페이지 (http://www.truefriend.com) NH투자증권㈜ 홈페이지 (http://http://www.nhqv.com) KB증권㈜ 홈페이지 (http://www.kbsec.co.kr) 한화투자증권㈜ 홈페이지 (http://www.koreastock.co.kr) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 공동대표주관회사 및 모집주선회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

(2) 청약방법

① 우리사주조합의 청약은 우리사주조합장 명의로 공동대표주관회사 중 한국투자증권(주)의 본ㆍ지점에서 일괄 청약합니다.

② 구주주 청약: 구주주 중 주권을 증권회사에 예탁한 주주(기존 "실질주주". 이하 "일반주주"라 합니다.)는 주권을 예탁한 증권회사의 본ㆍ지점 및 공동대표주관회사의 본ㆍ지점에서 청약할 수 있습니다. 다만, 구주주 중 명의개서대행기관 특별계좌에 주식을 가지고 있는 주주(기존 "명부주주". 이하 "특별계좌 보유자"라 합니다.)는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 공동대표주관회사의 본ㆍ지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되어, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄 전환되었습니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되었으며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 "실질주주" 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 "명부주주" 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. "특별계좌 보유자(기존 "명부주주")"는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다. "특별계좌 보유자(기존 "명부주주")"는 신주인수권증서의 "일반 전자등록계좌(증권회사 계좌)"로 이전 없이 "공동대표주관회사"의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관 내 "특별계좌"에서 "일반 전자등록계좌(증권회사 계좌)"로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

|

주식ㆍ사채 등의 전자등록에 관한 법률 |

③ 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

④ 고위험투자신탁 및 일반청약자는 "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표, 소정의 청약서, 청약증거금을 제시하고 청약합니다. 일반청약자의 청약 시, 각 청약처별로 다중청약은 가능하나, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구의 경우 하나의 집합투자기구를 하나의 청약자로 보며, 집합투자기구별로 1건에 한해 청약이 가능합니다.(단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우에는, 운용주체별로 청약할 수 있습니다.) 고위험고수익투자신탁은 청약 시, 청약사무 취급처에 "인수업무규정" 제2조 제18호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

⑤ 청약은 청약주식의 단위에 따라 할 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고 청약사무 취급처는 그 차액을 납입일까지 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 아니합니다.

⑥ 본 유상증자에 청약하고자 하는 투자자(자본시장과금융투자업에관한법률 제 9조 제 5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제 132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

⑦ 기타

a. 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다. 단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우는 예외로 합니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 '금융실명거래 및 비밀보장에 관한 법률'에 의거 실지명의에 의해 청약해야 합니다.

⑧ 청약한도

a. 구주주(신주인수권증서 보유자)의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식수에 신주배정비율인 0.1564942244주를 곱하여 배정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식 및 자사주신탁 등의 자기주식 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다.(단, 1주 미만은 절사합니다.)

b. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 우리사주조합 | 한국투자증권(주) 본·지점 | 2021년 02월 24일 | |

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 "명부주주") |

대신증권(주) 본ㆍ지점 미래에셋대우(주) 본ㆍ지점 한국투자증권(주) 본ㆍ지점 NH투자증권(주) 본ㆍ지점 KB증권(주) 본ㆍ지점 |

2021년 02월 24일 ~ 2021년 02월 25일 |

| 일반주주 (기존 "실질주주") |

1) 주주확정일 현재 한화솔루션(주)의 주식을 예탁하고 있는 당해 증권회사 본ㆍ지점 2) 대신증권(주) 본ㆍ지점 미래에셋대우(주) 본ㆍ지점 한국투자증권(주) 본ㆍ지점 NH투자증권(주) 본ㆍ지점 KB증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁 청약 포함) |

대신증권(주) 본ㆍ지점 미래에셋대우(주) 본ㆍ지점 한국투자증권(주) 본ㆍ지점 NH투자증권(주) 본ㆍ지점 KB증권(주) 본ㆍ지점 한화투자증권(주) 본ㆍ지점 |

2021년 03월 02일 ~ 2021년 03월 03일 |

|

(4) 청약결과 배정방법

① 우리사주조합: 총 발행주식의 20.0%인 6,282,800주는 「자본시장과 금융투자업에 관한 법률」제165조의7에 따라 우리사주조합에게 우선 배정합니다.

② 구주주: 신주배정기준일(2021년 01월 19일 예정) 18시 현재 주주명부에 등재된 주주(이하 "구주주"라 한다)에게 소유주식 1주당 신주배정비율인 0.1564942244주를 곱하여 산정된 수를 배정주식수(단, 1주 미만은 절사함)로 하여, 배정범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 전 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 배정비율이 변동될 수 있습니다.

③ 초과청약에 대한 배정: 우리사주조합 및 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다.(단, 초과청약 주식수가 실권주에 미달한 경우 100% 배정)

(i) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약 한도주식수

(ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%)

④ 일반공모 청약: 상기 우리사주조합, 구주주청약 및 초과청약 결과 발생한 실권주 및 단수주는 "공동대표주관회사" 및 "모집주선회사"가 다음 각호와 같이 일반에게 공모하되, '증권인수업무등에관한규정' 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 공모주식의 10% 이상을 배정하며(다만, "인수업무규정" 제9조 제2항 제6호에 해당할 경우 해당 고위험고수익투자신탁 자산총액의 100분의 20 이내의 범위에서 공모주식을 배정하여야 합니다. 이 경우 자산총액은 해당 고위험고수익투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 합니다.), 나머지 90%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. 배정 수량 계산시에는 청약사무 취급처에 청약된 청약주식수를 모두 합산하여 동일한 배정비율로 통합배정합니다. 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자에 대한 공모주식 90%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다.

(i) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 "공동대표주관회사"가 합리적으로 판단하여 배정합니다.

(ii) 일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우에는 청약주식수대로 배정합니다. 배정결과 발생하는 잔여주식은 "공동대표주관회사"가 "잔액인수계약서" 제2조 제4항에 따른 각자의 "인수한도 의무주식수"를 한도로 하여 "잔액인수계약서" 제2조 제4항에 따른 "개별 인수의무주식수"를 자기계산으로 각각 잔액인수합니다.

(iii) "잔액인수계약서" 제2조 제4항에 따라 "청약미달회사"(일반공모 청약물량이 "인수한도 의무주식수"보다 적은 회사를 말한다)의 "개별 인수의무주식수"를 산정함에 있어서, "청약미달회사"의 "인수책임을 면하게 된 주식수"는 인수한도 "청약초과회사"(일반공모 청약물량이 "인수한도 의무주식수"를 초과하는 회사)의 "초과청약물량"(청약물량에서 "인수한도 의무주식수"를 차감한 주식수를 의미하되, 0 이상으로 합니다)을 "청약미달회사"에게 "청약미달회사"별 인수비율을 우선 고려하여 배분하고, 기타 자세한 사항은 "공동대표주관회사"가 협의하여 산정합니다.

⑤ 단, "공동대표주관회사" 및 "모집주선회사"는 '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 5,000주(액면가 5,000원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니할 수 있으며, 잔여주식은 "공동대표주관회사"가 자기계산으로 인수합니다.

(5) 투자설명서 교부에 관한 사항

- "자본시장과 금융투자업에 관한 법률" 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 한화솔루션(주), "공동대표주관회사" 및 "모집주선회사"가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 ("자본시장과 금융투자업에 관한 법률" 제9조 제5항에 규정된 전문투자자 및 "자본시장과 금융투자업에 관한 법률" 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사표시는 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 가능합니다.

① 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 우리사주조합 청약자 |

"자본시장과 금융투자업에 관한 법률" 시행령 제132조에 의해 투자설명서 교부 면제됨 | 해당사항 없음 |

| 구주주 청약자 |

아래 1),2),3)을 병행 1) 우편 송부 2) 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주)의 본ㆍ지점에서 교부 3) 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주)의 홈페이지나 HTS에서 교부 |

1) 우편송부시 : 구주주 청약 초일인 2021년 02월 24일 전 수취가능 |

| 일반 청약자 (고위험고수익 투자신탁 청약 포함) |

아래 1),2)를 병행 1) 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주), 한화투자증권(주)의 본ㆍ지점에서 교부 2) 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주), 한화투자증권(주)의 홈페이지나 HTS에서 교부 |

1) 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주), 한화투자증권(주)의 본ㆍ지점 : 청약종료일(2021년 03월 03일)까지 |

※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

② 확인절차

a. 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자의 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

b. 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

c. 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 기타

a. 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 투자설명서 교부를 받지 못하신 주주께서는 "공동대표주관회사"의 본ㆍ지점 방문을 통해 인쇄물을 받으실 수 있으며 동일한 내용의 투자설명서를 전자문서의 형태로 "공동대표주관회사"의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 "공동대표주관회사" 및 "모집주선회사"의 본ㆍ지점에 방문하여 투자설명서 인쇄물을 수령하시거나 "공동대표주관회사" 및 "모집주선회사"의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

b. 구주주 청약 시 "공동대표주관회사" 이외의 증권회사를 이용한 청약 방법

해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다.<개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1, 2010.12.7, 2013.6.21, 2013.8.27> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1, 2013.6.21> 1. 제11조 제1항 제1호 다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 주권교부에 관한 사항

주권유통개시일: 2021년 03월 18일

(2019년 09월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 계좌로 상장일에 주식이 전자등록발행되어 입고되며, 상장일부터 유통됩니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

(8) 주금납입장소 : (주)우리은행 한화기업영업지원팀

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2021년 01월 19일 | 대신증권(주) | 00110893 |

| 미래에셋대우(주) | 00111722 | |

| 한국투자증권(주) | 00160144 | |

| NH투자증권(주) | 00120182 | |

| KB증권(주) | 00164876 | |

(1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 "자본시장과 금융투자업에 관한 법률" 제165의 6조 3항 및 "증권의발행및공시등에관한규정" 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 금번 유상증자 시 신주인수권증서는 전자증권제도가 시행됨에 따라 별도의 실물 증서를 발행하지 않습니다. 개별 주주의 계좌에 입고되어 있는 주식(기존의 "실질주주"가 보유한 주식)에 대하여 배정되는 신주인수권증서는 해당 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존의 "명부주주"가 보유한 주식)에 대해 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

(3) 신주인수권증서 매매의 중개를 할 증권회사는 "공동대표주관회사"인 대신증권(주), 미래에셋대우(주), 한국투자증권(주), NH투자증권(주), KB증권(주)로 합니다.

(4) 신주인수권증서 매매 등

신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자 계좌를 통하여 신주인수권증서를 매수한 투자자는 그 수량만큼 청약할 수 있으며, 청약기일 내에 청약하지 않을 경우 그 권리와 효력을 상실합니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 "공동대표주관회사"의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 않을 경우 그 권리와 효력을 상실합니다.

(6) 당사는 금번 주주배정 후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우, 상장기간은 2021년 02월 05일부터 2021년 02월 15일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2021년 02월 16일에 상장폐지될 예정입니다. ("유가증권시장상장규정" 제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며, 동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일전에 상장폐지되어야 함.)

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

② 일반주주(기존 "실질주주")의 신주인수권증서 거래

| 구분 | 상장거래 방식 | 계좌대체거래 방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2021년 02월 05일부터 2021년 02월 15일까지(5거래일간) 거래 | 2021년 01월 29일부터 2021년 02월 17일까지거래 |

a. 상장거래 : 2021년 02월 05일부터 2021년 02월 15일까지(5영업일간) 거래 가능합니다.

b. 계좌대체거래 : 신주배정통지일인 2021년 01월 29일(예정)부터 2021년 02월 17일까지 거래 가능 합니다.

* 신주인수권증서 상장거래의 결제일인 2021년 02월 17일까지 계좌대체(장외거래) 가능하며, 동일 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다.

c. 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다.

③ 특별계좌 보유자(기존 "명부주주")의 신주인수권증서 거래

(1) 특별계좌 보유자(기존 "명부주주")는 명의개서대행기관의 특별계좌에서 일반전자등록계좌(증권회사 계좌)로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

(2) 특별계좌 보유자(기존 "명부주주")는 신주인수권증서의 일반 전자등록계좌(증권회사 계좌)로 이전 없이 "공동대표주관회사"의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관의 특별계좌에서 일반 전자등록계좌(증권회사 계좌)로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서에 기재된 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자께서는 이 점을 유의하시기 바랍니다.

(2) 자본시장과 금융투자업에 관한 법률 제120조 3항에 의거 본 증권신고서의 효력 발생은 증권신고서에 기재된 사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 증권신고서 제출일 전일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서 상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법 : 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 공동대표주관회사 | 대신증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 20% |

인수수수료: 모집총액의 0.4% 中 20% |

| 공동대표주관회사 | 미래에셋대우(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 20% |

인수수수료: 모집총액의 0.4% 中 20% |

| 공동대표주관회사 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 20% |

인수수수료: 모집총액의 0.4% 中 20% |

| 공동대표주관회사 | NH투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 20% |

인수수수료: 모집총액의 0.4% 中 20% |

| 공동대표주관회사 | KB증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 20% |

인수수수료: 모집총액의 0.4% 中 20% |

| 모집주선회사 | 한화투자증권(주) | - | 모집주선수수료 : 200,000,000원 (정액) |

| 주1) 모집총액 : 최종 발행가액 X 총 발행주식수 주2) 인수한도 의무주식수에 관한 사항은 인수계약서 제2조 4항 참고 |

Ⅱ. 증권의 주요 권리내용

1. 액면금액

|

※당사의 정관(이하 동일) |

2. 주식의 발행 및 배정에 관한 사항

|

제 2 장 주 식

제 5 조(발행예정주식의 총수) 회사가 발행할 주식의 총수는 300,000,000주로 한다. 제 6 조(1주의 금액) 회사가 발행하는 주식 1주의 금액은 5,000원으로 한다.

제 7 조(설립 시에 발행하는 주식의 총수) 회사가 설립 시에 발행하는 주식의 총수는 5,666,000주로 한다.

제 8 조(주식의 종류) ① 회사가 발행할 주식의 종류는 기명식 보통주식과 기명식 종류주식으로 한다. ② 회사가 발행하는 종류주식은 이익배당에 관한 우선주식, 의결권 배제에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다. 제 9 조(주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) 회사는 주권 및 신 주인수권증서를 발행하는 대신 전자등록기관의 전자등록계좌부에 주식 및 신주인수권증서에 표시되어야 할 권리를 전자등록한다. 제 10 조(주식의 발행 및 배정) ① 회사가 이사회의 결의로 신주를 발행하는 경우 다음 각 호의 방식에 의한다. 1. 주주에게 그가 가진 주식 수에 따라서 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식 2. 발행주식 총수의 100분의 30을 초과하지 않는 범위 내에서 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 제1호 외의 방법으로 특정한 자(회사의 주주를 포함한다)에게 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식 3. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 제1호 외의 방법으로 불특정 다수인(회사의 주주를 포함한다)에게 신주인수의 청약을 할 기회를 부여하고 이에 따라 청약을 한 자에 대하여 신주를 배정하는 방식 ② 제1항 제3호의 방식으로 신주를 배정하는 경우에는 이사회의 결의로 다음 각 호의 어느 하나에 해당하는 방식으로 신주를 배정하여야 한다. 1. 신주인수의 청약을 할 기회를 부여하는 자의 유형을 분류하지 아니하고 불특정 다수의 청약자에게 신주를 배정하는 방식 2. 관계 법령에 따라 우리사주조합원에 대하여 신주를 배정하고 청약되지 아니한 주식까지 포함하여 불특정 다수인에게 신주인수의 청약을 할 기회를 부여하는 방식 3. 주주에 대하여 우선적으로 신주인수의 청약을 할 수 있는 기회를 부여하고 청약되지 아니한 주식이 있는 경우 이를 불특정 다수인에게 신주를 배정받을 기회를 부여하는 방식 4. 투자매매업자 또는 투자중개업자가 인수인 또는 주선인으로서 마련한 수요예측 등 관계 법규에서 정하는 합리적인 기준에 따라 특정한 유형의 자에게 신주인수의 청약을 할 수 있는 기회를 부여하는 방식 ③ 제1항 제2호 및 제3호에 따라 신주를 배정하는 경우 상법 제416조 제1호, 제2호, 제2호의2, 제3호 및 제4호에서 정하는 사항을 그 납입기일의 2주 전까지 주주에게 통지하거나 공고하여야 한다. 다만, 자본시장과 금융투자업에 관한 법률 제165조의9에 따라 주요사항보고서를 금융위원회 및 거래소에 공시함으로써 그 통지 및 공고를 갈음할 수 있다. ④ 제1항 각 호의 어느 하나의 방식에 의해 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. ⑤ 회사는 신주를 배정하는 경우 그 기일까지 신주인수의 청약을 하지 아니하거나 그 가액을 납입하지 아니한 주식이 발생하는 경우에 그 처리방법은 발행가액의 적정성 등 관련 법령에서 정하는 바에 따라 이사회 결의로 정한다. ⑥ 회사는 신주를 배정하면서 발생하는 단주에 대한 처리방법은 이사회의 결의로 정한다. ⑦ 회사는 제1항 제1호에 따라 신주를 배정하는 경우에는 주주에게 신주인수권증서를 발행하여야 한다. |

3. 의결권에 관한 사항

|

제 23 조(주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제 24 조(상호주에 대한 의결권 제한) 회사, 모회사 및 자회사 또는 자회사가 다른 회사의 발행주식총수의 10분의 1을 초과하는 주식을 가지고 있는 경우 그 다른 회사가 가지고 있는 회사의 주식은 의결권이 없다. 제 25 조(의결권의 불통일행사) ① 2이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 회일의 3일전에 회사에 대하여 서면으로 그 뜻과 이유를 통지하여야 한다. ② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다. 제 26 조(의결권의 대리행사) ① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. ② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다. |

4. 배당에 관한 사항

|

제 10 조의 4(신주의 배당기산일) ① 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업연도의 직전 영업연도 말에 발행된 것으로 본다. ② 회사는 신주 발행 시 이사회 결의로 제1항을 준용하지 않는 것으로 정할 수 있다. 제 44 조(이익금의 처분) 회사는 매 사업년도의 처분전이익잉여금을 다음과 같이 처분한다. 1. 이익준비금 2. 기타의 법정적립금 3. 배당금 4. 임의적립금 5. 기타의 이익잉여금처분액 제 44 조의 2 (삭 제 2012.3.23) 제 45 조(이익배당) ① 이익의 배당은 금전과 주식 및 기타의 재산으로 할 수 있다. ② 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다. ③ 제 1항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. 제 46 조(배당금지급청구권의 소멸시효) ① 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다. ② 제1항의 시효의 완성으로 인한 배당금은 회사에 귀속한다. |

Ⅲ. 투자위험요소

| 당사는 증권신고서 제출일 현재 당사의 100% 자회사인 (주)한화갤러리아를 2021년 04월 01일을 합병기일로 흡수합병할 예정이며, 당사의 100% 자회사인 (주)한화도시개발을 2021년 04월 01일을 분할합병기일로 하여, 울주부동산 관련 사업부문을 제외한 나머지 사업부문을 인적 분할하여 흡수합병하고, (주)한화도시개발은 울주부동산 관련 사업부문을 영위하는 회사로 존속할 예정입니다. 보다 자세한 내용은 본 신고서 [제1부 모집 또는 매출에 관한 사항 - lll. 투자위험요소 - 2. 회사위험 - 가. (주)한화갤러리아 흡수합병 및 (주)한화도시개발 분할합병 관련 사항]에 상세히 서술하였으니 투자시 참고하여 주시기 바랍니다. |

1. 사업위험

당사와 종속기업은 연결실체를 사업부문별로 사업의 특성에 따라 원료부문, 가공부문, 유통부문, 태양광부문 및 기타부문으로 구분하고 있습니다. 연결실체의 사업위험은 아래의 부문별 기준에 따라 구분하여 작성되었습니다.

| [2020년 3분기 연결실체의 사업부문별 주요 회사 및 매출비중] |

| 사업부문 | 영위사업 | 관련회사 | 매출비중 |

|---|---|---|---|

| 원료부문 | 석유화학산업 (PO, PVC, CA, TDI 등 석유화학제품) |

한화솔루션(주) 케미칼부문, Hanwha Chemical (Ningbo) Co.,Ltd. |

29.73% |

| 가공부문 | 경량복합소재(자동차부품 등), 전자소재, 태양광소재 등의 플라스틱 가공사업 |

한화솔루션(주) 첨단소재부문, 한화컴파운드(주) 등 |

6.74% |

| 유통부문 | 백화점 | (주)한화갤러리아,(주)한화갤러리아타임월드 등 |

3.70% |

| 태양광부문 | 태양광 산업 | 한화솔루션(주) 태양광 부문, Hanwha Q CELLS Co., Ltd |

51.52% |

| 기타부문 | 부동산 개발사업 등 | (주)한화도시개발 등 |

8.30% |

| 주1) (주)한화갤러리아타임월드는 2020년 4월 16일 유가증권시장 상장폐지 되었으며, 주식의 포괄적 교환 계약을 통해 (주)한화갤러리아의 완전자회사가 됨 주2) 당사는 당사의 100% 자회사인 (주)한화갤러리아를 2021년 04월 01일을 합병기일로 흡수합병할 예정 주3) 당사는 당사의 100% 자회사인 (주)한화도시개발을 2021년 04월 01일을 분할합병기일로 하여, 울주부동산 관련 사업부문을 제외한 나머지 사업부문을 인적 분할하여 흡수합병하고, (주)한화도시개발은 울주부동산 관련 사업부문을 영위하는 회사로 존속할 예정 주4) 매출비중은 2020년 3분기 연결조정 전 총액기준입니다. (출처 : 당사 2020년 3분기 분기보고서) |

당사 및 연결대상 종속회사로 이루어진 연결 실체의 최근 3개년도의 사업부문별 재무현황은 다음과 같습니다. 당사는 당사와 종속회사 및 각 사업부문별 위험요소를 구분하여 기재하오니 투자자 여러분께서는 다음의 위험요소를 충분히 숙지하시어 투자에 임해주시기 바랍니다. 단, 사업의 구분에 따른 기재에도 불구하고 일부 내용에서는 복합적인 사업의 위험요소가 함께 기재될 수 있습니다.

| [당사 사업부문 현황] |

| (단위 : 억원) |

| 구 분 | 2020년 3분기 | 2019년 3분기 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 원료 | 가공 | 유통 | 태양광 | 기타 | 조정 | 합계 | 원료 | 가공 | 유통 | 태양광 | 기타 | 조정 | 합계 | |

| 매출액 | 27,078 | 6,142 | 3,372 | 46,919 | 7,554 | -24,733 | 66,332 | 28,854 | 7,327 | 4,823 | 42,977 | 8,243 | -21,995 | 70,229 |

| 영업이익 | 3,143 | -67 | -76 | 1,881 | 306 | 101 | 5,288 | 2,434 | -111 | -4 | 1,472 | 457 | -126 | 4,122 |

| 자산 | 62,968 | 18,089 | 22,417 | 113,909 | 12,174 | -73,963 | 155,594 | 84,389 | 16,127 | 23,268 | 86,040 | 14,018 | -65,319 | 158,523 |

| (단위 : 억원) |

| 구 분 | 2019년 | 2018년 | 2017년 | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 원료 | 가공 | 유통 | 태양광 | 기타 | 조정 | 합계 | 원료 | 가공 | 유통 | 태양광 | 기타 | 조정 | 합계 | 원료 | 가공 | 유통 | 태양광 | 기타 | 조정 | 합계 | |

| 매출액 | 38,397 | 9,774 | 6,312 | 61,503 | 10,515 | -31,468 | 95,033 | 43,722 | 10,476 | 7,042 | 36,228 | 10,236 | -17,244 | 90,460 | 43,276 | 9,824 | 7,154 | 34,147 | 14,803 | -15,786 | 93,418 |

| 영업이익 | 1,749 | -307 | 76 | 2,235 | 400 | -370 | 3,783 | 3,672 | -134 | 191 | -107 | 46 | -125 | 3,543 | 6,311 | 22 | 229 | 143 | 754 | 105 | 7,564 |

| 자산 | 86,291 | 14,029 | 23,719 | 90,078 | 12,995 | -70,301 | 156,811 | 82,521 | 15,464 | 23,135 | 78,147 | 14,912 | -61,864 | 152,315 | 78,944 | 14,769 | 23,329 | 52,520 | 16,508 | -49,575 | 136,495 |

| (출처 : 당사 각 사업연도 사업보고서 등, 연결기준) |

[원료부문]

| [용어설명] |

| 용어 | 설명 |

| 에틸렌(Ethylene) | 무색의 기체로 PE, PVC, SM 등 에틸렌 계열 제품의 원료로서 석유화학산업의 대표적인 기초원료 |

| 프로필렌(Propylene) | 무색의 기체로 PP, AN 등 프로필렌 계열 제품의 원료로서 에틸렌과 함께 석유화학산업의 대표적인 기초원료 |

| NCC(Naphtha cracking center) | 원유 증류로 생산된 나프타를 800도로 열분해하여 석유화학의 기초원료를 생산하는 설비 |

| CTO(Coal to Olefin) | 석탄을 가스화해서 합성가스를 생성한 후 메탄올로 전환하고 메탄올에서 올레핀을 생산 및 제조하는 과정 |

| ECC(Ethane Cracking Center) | 천연가스를 NGL(Natural Gas Liquid)상태로 변환 후 공정을 거쳐 에탄과 프로판 등을 분리한 뒤 그 중 에탄가스를 이용하여 석유화학제품을 생산하는 공정 |

| 나프타(Naphtha) | 중질 가솔린이라고도 하며, 원유를 증류할 때 생성. 납사라고 표기하기도 함 |

| BTX(Benzene,Toluene, Xylene) | 벤젠(Benzene), 톨루엔(Toluene), 자일렌(Xylene)의 약칭으로 석유화학제품임 |

| 부타디엔(Butadiene) | 상온에서 독특한 냄새가 있는 무색의 기체로 SBR, BR 등 합성고무의 원료 |

|

LDPE(Low Density Polyethylene) |

가공성, 광학성이 우수하고 부드러우면서도 내충격 강도가 탁월해 농업용/공업용 필름, 코팅, 사출, 발포 등 다양한 분야의 원료로 사용됨 |

| LLDPE(Linear Low Density Polyethylene) | 강도와 가공성 및 광학성, 환경응력이 우수해 각종 산업용 포장재, 식품 포장재, 타포린 코팅 등의 원료로 사용됨 |

| HDPE(High Density Polyethylene) | 반투명의 고체로 강도는 우수하나 유연성·가공성이 떨어지며, 주로 일회용 쇼핑백, 각종 용기, 파이프 등의 원료 |

| PP(Polypropylene) | 프로필렌을 원료로 하여 생성되며, 섬유, 의류, 완구 등의 제품 생산의 원료 |

| PE(Polyethylene) | 에틸렌의 중합으로 생기는 사슬 모양의 고분자 화합물임. 중합법에 따라 여러 가지가 생성되는데, 밀도에 따라 저밀도 폴리에틸렌과 고밀도 폴리에틸렌으로 구별됨 |

| PVC(Polyvinyl chloride) | 전기절연성이 양호한 무취의 분말로, 각종 파이프, 농업용 필름 등의 원료로 염화비닐수지라고도 함 |

| EVA(Ethylene Vinyl Acetate) | 투명성, 유연성, 저취온성 등이 우수해 신발용 소재, 농업용 필름에서부터 라미네이팅 필름, 태양전지 시트 소재 등으로 사용됨 |

| W&C(Wire & Cable Compound) | 전기적 특성, 기계적 물성, 가공성이 뛰어난 고기능성 제품으로 전력, 통신케이블 절연 및 피복에 사용됨 |

| CA(Chlor Alkali) | '염소' 와 '가성소다'로 대표되는 무기화학 제품을 의미하며, 제지, 섬유, 세제, 금속, 전기 등 광범위한 산업분야에서 다양하게 활용되고 있음 |

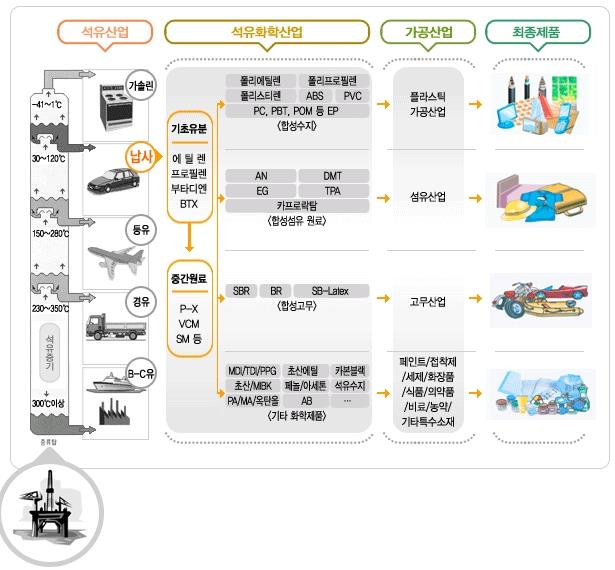

당사는 여천NCC에서 태양광 사업 부문에 이르기까지 석유화학사업 및 태양광사업의 Value Chain을 구축하고 있으며, 각 사별 세부 내역은 다음과 같으니 투자위험 검토 시 참고하여 주시기 바랍니다.

|

[연결실체의 석유화학/태양광사업 Value Chain]

|

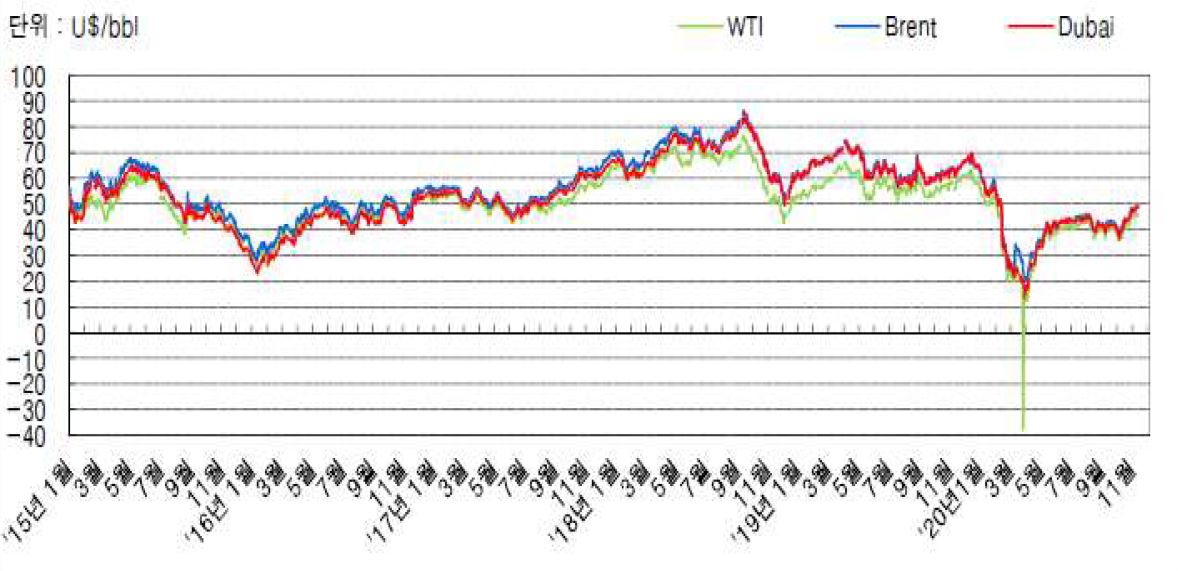

[국제유가 및 환율변동에 따른 석유화학 업황의 위험]

| 가. 석유화학산업은 매출원가 중 원재료 가격이 차지하는 비중이 높고 대부분을 해외에서 수입하는 산업의 특성상 원재료 가격 및 환율변동에 따라 수익성에 영향을 받습니다. 향후 국제유가가 국제정세 불안 등의 요인으로 상승하거나 환율의 급격한 상승으로 원재료 가격이 상승할 경우 수익성이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

석유화학산업은 나프타(Naphtha) 등 석유제품이나 천연가스를 원료로 하여 에틸렌, 프로필렌 등의 올레핀과 벤젠, 자일렌 등 방향족 제품과 이들 기초유분을 원료로 합성수지(플라스틱), 합성섬유(폴리에스터, 나일론) 원료, 합성고무 및 각종 기초 화학제품을 생산하는 기초소재 산업입니다.

|

[석유화학제품 제조과정]

|

| (출처 : 한국석유화학협회) |

|

[석유화학산업의 정의]

|

| (출처 : 한국석유화학협회) |

이러한 석유화학산업의 기초 원재료는 나프타(납사, Naphtha)이며 분해설비(NCC, Naphtha Cracking Center)에 투입하여 에틸렌, 프로필렌 등 기초 유분을 생산하고, 이후 추가 공정을 통하여 LDPE/LLDPE(EVA 포함), HDPE, PP 등의 합성수지 제품이 생산됩니다. 나프타는 국내 정유업체나 해외에서 수입을 통해 조달하고 있어 수급 및 가격, 원유의 가격, 환율 등에 따라 구매가격의 변동이 발생할 수 있습니다. 특히 유가의 움직임에 따라 직접적인 영향을 받습니다. 원유, 나프타 등 주요 원자재 가격 동향은 아래와 같습니다.

| [연간 원유/나프타 가격 동향] |

| (단위 : USD/bbl) |

| 구분 | WTI | Brent | Dubai | Naphtha |

| 2005 | 56.70 | 55.25 | 49.59 | 51.23 |

| 2006 | 66.25 | 66.11 | 61.59 | 62.13 |

| 2007 | 72.41 | 72.66 | 68.34 | 75.24 |

| 2008 | 99.75 | 98.52 | 94.29 | 89.67 |

| 2009 | 62.09 | 62.67 | 61.92 | 61.05 |

| 2010 | 79.61 | 80.34 | 78.13 | 79.33 |

| 2011 | 95.11 | 110.91 | 105.98 | 102.49 |

| 2012 | 94.15 | 111.68 | 109.03 | 103.57 |

| 2013 | 98.05 | 108.70 | 105.25 | 100.98 |

| 2014 | 92.91 | 99.45 | 96.56 | 94.16 |

| 2015 | 48.76 | 53.60 | 50.69 | 52.51 |

| 2016 | 43.47 | 45.13 | 41.41 | 42.63 |

| 2017 | 50.85 | 54.74 | 53.18 | 53.83 |

| 2018 | 64.90 | 71.69 | 69.66 | 67.28 |

| 2019 | 57.04 | 64.16 | 63.53 | 56.96 |

| 2020 | 38.91 | 42.83 | 41.87 | 40.10 |

| 주1) 각 가격은 연평균 수치를 기재함(2020년은 12월 중순까지의 평균) (출처 : 한국석유공사 Petronet) |

2009년도 초부터는 실물경기의 회복에 따라 유가가 완만한 상승세를 보이며 2010년말 두바이유 기준 배럴당 약 89.0달러에 이르며 한동안 유가의 상승세가 지속되었으나 이후 중국의 부진한 경제성장 전망 및 미국 경기침체, 국제에너지기구(IEA)의 비축유 방출 등의 영향으로 두바이유 가격이 배럴당 100달러 선을 하회하였다가 다시 회복하는 등 경기 전망 등에 따라 상승/하락을 반복하면서 여전히 높은 변동성을 보였습니다. 2012년 4분기 이후 미국 및 유럽 지역의 경기지표가 예상치를 상회하고 미국 원유 재고 감소 등의 영향으로 인하여 배럴당 100달러를 웃돌며 상승하는 추세를 보였습니다. 2013년 하반기 동안에는 중국의 단기금리 급등에 따른 신용경색 우려 및 일시적인 미국 정부폐쇄 등의 환경 속에서 두바이유 기준 배럴당 100달러에서 110달러 사이에서 강세와 약세의 혼조세를 보였습니다.

2014년말 유가는 세계 경제의 완만한 흐름과 지정학적 불확실성의 약화, OPEC(석유수출국기구)의 감산 협의 실패, 셰일가스 공급이 확대된 상태에서 경기 침체 지속 등으로 수요가 감소하여, 급격히 하락하였습니다. 2015년 1분기 유가는 2014년부터 지속된 공급 과잉이 지속되는 가운데, 미 한파에 따른 난방유 수요 증가, 사우디 등 아랍 연합군이 예멘 반군을 공습하는 등 중동지역 지정학적 리스크 확대 등의 상승 요인과 미 Fed의 기준 금리 조기 인상 전망 등 하락 요인이 공존하며 높은 변동성을 나타내었습니다. 2015년 2분기 유가는 중동지역 지정학적 리스크가 지속되는 가운데, 미 원유재고의 9주 연속 하락 등의 요인으로 상승하여 6월 10일 WTI 기준 $61.43/bbl을 기록하였으나, 6월 말 그리스 구제금융 협상 결렬에 따른 그리스 경제위기 심화 및 이란 핵협상 최종 타결 가능성에 따른 공급 과잉 심화 우려 확대 등의 요인으로 다시 하락세로 반전하였습니다. 3분기 유가는 이란 핵협상 타결 및 중국 증시 급락에 따른 경기 둔화 우려 등으로 공급 과잉 우려가 심화되며 8월 24일 WTI 기준 $38.24/bbl까지 하락하였습니다. 미국의 원유 생산량 감소, 중국 및 미국 중심의 경기 회복 기대감 등으로 유가는 소폭 반등 하였으나, 이후 유가는 다시 하락세로 반전하여 12월 31일 WTI 기준 종가 $37.04/bbl를 기록하였습니다. 유가하락의 원인으로는 OECD 상업 재고 사상 최고치 경신, OPEC의 기존 생산 정책 유지, 이란의 경제제재 해소에 따른 공급량 증가 우려, 중국 경기 둔화에 따른 수요 감소 우려 및 12월 미 연준의 금리 인상에 따른 미 달러화 강세가 있습니다.

2016년 1월 16일 이란에 대한 경제제재가 공식적으로 해제된 이후 유가는 공급량 증가에 대한 우려로 2016년 2월 11일 WTI 기준 $26.21/bbl까지 하락하였습니다. 그러나 지속되는 저유가로 인한 주요 산유국들의 재정적자 심화에 따른 원유 생산 동결 기대, 미국연방준비제도 기준금리 동결로 인한 달러 약세 등으로 인해 유가는 한 달여 만에 약 50% 상승, $41.52/bbl까지 회복했습니다. 2016년 상반기까지 상승세를 이어오던 국제 유가는 6월말 이후 OPEC 원유 생산량 증가에 따른 공급과잉 심화 우려로 8월까지 하락하는 모습을 보였으나 일부 산유국의 생산량 합의 및 OPEC 회원국간 비공식 회담 개최 가능성 보도로 다시 급등하였습니다. 이후 10월 중순까지 상승세를 보이던 유가는 OPEC에 대한 시장의 불신과 달러화 강세로 인해 다시 하락하였으나, 2016년 11월 30일(현지시각) 오스트리아 빈에서 열린 OPEC 정례회의에서 OPEC회원국들의 감산합의(일일 원유 생산량을 120만배럴 감산)가 이루어지면서 반등하였습니다. 감산합의 직후 약 20% 가량 상승하여 배럴당 50달러를 돌파한 국제유가는 2017년 들어 배럴당 50~55달러 사이에서 등락을 거듭하는 모습을 보였습니다.

2017년 들어서도 1월부터 OPEC과 비OPEC의 감산 합의가 시행된 가운데 감산 참여국들이 합의를 충실하게 이행하면서 공급과잉이 해소될 것이라는 기대감이 3월 초까지 유가를 지지하며 배럴당 50달러를 상회했습니다. 실제로 1월 OPEC 산유량은 전월 대비 89만 b/d 감소하면서 감산 이행률이 무려 93%에 육박(과거 감산 합의 당시 OPEC의 감산 이행률은 60% 수준)했습니다. 그러나 계절적 요인으로 인해 미국 원유 재고가 사상 최대치를 경신하고, 사우디 에너지장관이 OPEC의 감산 이행으로 인해 미국 셰일오일의 생산량이 증가할 것에 대한 경계심을 내비치며 3월 초부터 유가는 하락세로 반전, 배럴당 50달러를 하회했습니다. 이후 유가는 리비아에서 발생한 예상치 못한 공급 차질, 셰일오일 생산량 증가 등 연이어 발생하는 호재와 악재에 배럴당 50달러 전후로 등락을 거듭하다가 상반기 말 배럴당 42달러까지 하락했습니다. 하반기에 들어서는 IEA, OPEC 등 주요 에너지 기관들의 수요 전망치 상향 조정, 사우디 왕세자와 푸틴 러시아 대통령의 감산 합의 연장 지지 발언, 이라크 정부군과 쿠르드 자치정부의 충돌 등의 지정학적 리스크 부각, 미국 석유제품(휘발유, 증류유) 재고 감소세 지속 등에 힘입어 2017년 연초 이후 박스권인 55달러 선을 상향 돌파하고 연말에는 60달러를 넘어섰습니다.

2018년 1월 중에는 중동 정치상황에 대한 불안과 OPEC 및 러시아의 감산합의에 따른 원유재고 감소 등으로 브렌트유 기준 배럴당 70달러 선을 넘어서 2014년 12월 이후 3년여 만에 최고 수준을 보였으며, 브렌트유 기준 국제유가는 2018년 1월 평균 69.08달러/배럴을 기록하였습니다. 이후 금융시장 변동성 확대에 따른 위험자산 투자분위기 위축, 원유 생산 및 재고 증가 등의 영향으로 2018년 2월 평균 브렌트유는 65.73달러/배럴로 소폭 하락하였습니다. 일시적인 조정 이후 OPEC 회원국들의 감산 이행률 지속 상승 및 글로벌 경기호조에 따른 원유 수요 강세에 따라 주춤했던 유가는 다시 반등하였습니다. 5월 초 트럼프 대통령이 OPEC 내 3위 원유 생산국인 이란과의 핵협상 파기를 선언함에 따라, 공급 차원에서 우려가 확산되며 유가 상승 추세는 지속되며 브렌트유 기준 79.8달러/배럴 수준까지 상승하였으나 5월말 사우디 및 러시아의 증산 가능성 제기로 인해 조정을 받으며, 6월 중순에는 브렌트유 기준 73달러 수준까지 하락하였습니다. 2018년 6월에는 시장 예상치에 못 미치는 OPEC의 증산규모, 미국의 전세계에 대한 이란산 원유 수입 중단 요청, 리비아 내전에 따른 생산차질로 인해 공급측 가격 인상 압력이 강화됨에 따라 단기 급등하며, 브렌트유 기준 배럴당 79달러 수준을 기록하였습니다. 2018년 7월에는 리비아의 원유 생산 및 수출재개에 따라 공급 부족이 해결되며 안정화되는 추세를 보였습니다. 하지만 2018년 9월 미국의 이란 경제 제재 우려와 OPEC+(OPEC과 감산에 참여하는 러시아를 포함한 Non-OPEC 11개국) 국가들의 증산 할당량 합의 실패로 유가가 상승하며 브렌트유는 배럴당 80달러 수준까지 상승, 회복하는 모습을 보였으나 2018년 4분기 이란 제재를 앞둔 OPEC의 공급 확대 결정에도 예상과 달리 미국의 이란 제재가 완화되며 2019년 국제유가는 공급 과잉 우려, 미중 무역분쟁 장기화에 따른 투자 및 교역 부진과 주요 소비국인 중국의 성장세 둔화 등에 따라 수요 위축에 대한 위기감으로 국제유가는 급격한 하락 추세를 보였습니다.

2019년에 들어서는 사우디아라비아를 비롯한 OPEC 내 주요 산유국의 수출량 감소 및 미국의 기대치보다 낮은 원유 재고량 등으로 인해 유가가 70달러 수준까지 상승하였으나, 4월 이후 심화된 미국과 중국의 무역분쟁 이슈와 세계 경제의 둔화 우려에 따른 수요 감소 우려로 국제유가는 다시 60달러 전후 수준으로 하락하는 모습을 보였습니다. 한편 2019년 9월 14일 사우디아라비아 아람코사의 석유시설 Abqaiq 석유처리 시설과 Khurais 유전에 대한 드론 공습으로 사우디에 570만 b/d 규모의 생산 차질이 발행하였으며, 생산 차질 물량은 사우디아라비아 원유 생산량(980b/d, 2019년 8월 기준)의 58% 이상, 전세계 석유 공급의 5% 이상을 차지하는 수준이었습니다. 이 사건으로 유가는 급등하는 추세를 보였으나, 사우디아라비아 에너지부 장관이 향후 2주 이내에 피해시설이 완전히 복구될 것으로 밝히며 유가는 회귀하는 양상을 보였습니다. 또한, 2019년 11월 초 사우디아라비아의 국영석유기업인 Saudi Aramco가 상장계획을 발표하여 중동 산유국의 원유 공시가격인 OSP(Official Selling Price)가 상승했으며, Saudi Aramco가 사우디 타다울 증권거래소에서 거래되기까지 Aramco의 상장에 대한 기대감으로 유가가 상승하여 2019년 12월 13일 WTI는 60달러/배럴을 돌파하기도 했습니다. 여기에 더해, 2019년 12월 중 미국과 중국의 무역갈등 해소 공식 합의가 발표된 이후 글로벌 경기 회복 기대감으로 유가는 점진적인 상승세를 보였습니다.

다만 2019년 12월 31일 중국 우한으로부터 확산된 COVID-19로 원유 수요가 둔화될 것이라는 전망이 나오면서 유가는 2020년초부터 점진적인 하락세를 보이기 시작했습니다. 또한 2020년 3월 6일 진행된 OPEC 추가 감산 협의에서는주요 산유국들이 3월 31일 감산 종료를 앞두고 2020년 연말까지 기존의 감산안(일평균 170만 배럴, 사우디 40만 배럴 특별 추가 감산)을 유지하고, 6월까지 일평균 150만 배럴의 추가 감산(OPEC: 100만 배럴, 비OPEC: 50만 배럴)에 나서는 것을 고려했으나 러시아가 이에 대해 반대하면서 협의는 최종 결렬되었으며, 이후 사우디아라비아 및 주요 산유국들의 원유 생산량 증가 및 OSP 인하 발표가 잇따르는 등 주요 산유국들의 원유 증산 경쟁이 시작되어 유가는 급격하게 하락하는 모습을 보였습니다. OPEC 추가 감산 협의가 결렬된 직후 3월 9일 국제유가는 31.13달러/배럴을 기록하여 전일대비 24.58% 하락하였으며, 3월 30일에는 20.09달러/배럴을 기록하여 2002년 이후 최저치 수준으로 하락하였습니다. 또한, COVID-19 확산으로 인해 미국 및 유럽 주요국의 국가비상사태 및 이동 제한 조치가 발표되며 여행객 감소에 기인한 원유 수요 감소 우려가 가시화되었고, 미국 내 원유재고가 예상 대비 크게 증가하여 유가의 추가 하락에 기여하였습니다. 2020년 4월초 OPEC+의 원유 감산 합의에 대한 기대감과 중국의 전략 비축유 확대 소식에 원유는 다시 상승하며 WTI 기준 배럴당 20달러 후반까지 상승하였습니다. 2020년 4월 9일 열린 OPEC+ 회의에서 2020년 5월 1일부터 원유 생산량을 일 970만 배럴 감축하기로 잠정적으로 합의하였으며, 이후 중국에서 COVID-19 확산 사태가 일부 완화되며 유가는 재차 회복하였고, 2020년 12월 월평균 WTI가 배럴당 45달러 선을 보이고 있습니다. 향후, COVID-19 사태 및 주요 산유국들의 원유 증산 경쟁이 소강 상태에 접어들게 되어 유가가 급상승할 가능성 또한 존재합니다. 유가가 상승할 경우, 당사가 영위하고 있는 석유화학산업은 원재료 가격 상승으로 인하여 가격 경쟁력을 확보하지 못할 수 있으며, 이는 당사 매출 및 수익성에 부정적인 영향을 미칠 수 있으니 투자자들께서는 이 점 유의하시길 바랍니다.

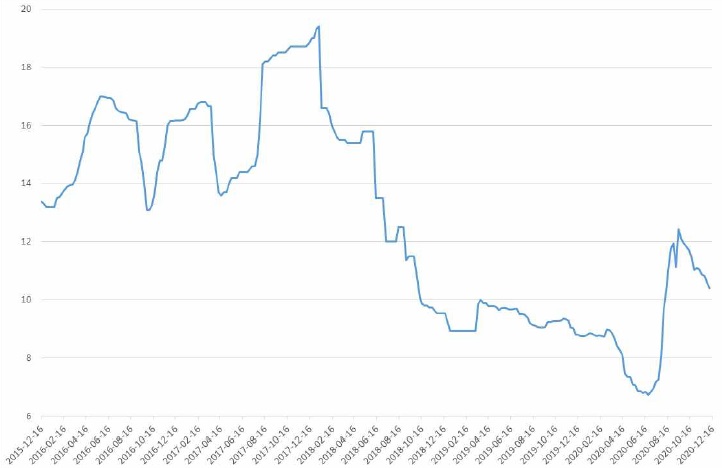

| [국제유가 추이] |

|

(단위 : $/bbl) |

|

|

국제유가 추이 |

| (출처 : 한국석유공사) |

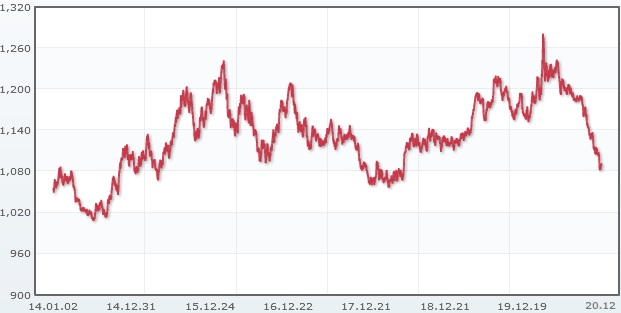

석유화학산업은 수출 비중이 높은 산업으로 환율이 수익성에 크게 영향을 미칩니다. 원/달러 환율은 2008년 금융위기 당시 급등하였으나 이후 등락을 반복하며 지속적인 하향 추세를 보였으며 2014년 하반기 이후 상승 국면을 보였습니다. 환율 상승은 당사에 원재료비 부담을 다소 가중시킬 수 있으나, 수출 비중이 높은 국내 석유화학산업의 특성상 수출 경쟁력이 강화되는 긍정적인 면이 존재합니다. 한편 2016년 11월 8일 미국 대선에서 예상과 달리 트럼프가 당선된 후 강 달러 현상이 심화되었습니다. 미국 경제의 성장세 개선과 트럼프 효과, 유가 반등, 선진국 중앙은행 간 통화정책 차별화 등의 영향으로 달러 인덱스는 5% 이상 상승하였으며, 대부분의 통화는 달러화 대비 약세가 전개되었습니다. 이후 원/달러 환율은 지속적으로 상승하여 2016년 12월 28일에는 1,205.30원을 기록하기도 하였습니다. 2016년 12월 28일 정점을 찍은 원/달러 환율은 트럼프의 대통령 취임일인 2017년 1월 20일에 가까워질수록 하락하는 모습을 보였습니다. 이는 대선 캠페인 과정에서 보호무역주의를 강조했던 트럼프가 취임 후, 그 수단으로 약 달러를 유도하려는 움직임을 보일 것이라는 시장의 기대감이 반영된 것으로 판단됩니다.

이후, 2017년 3월 13일 원/달러 환율은 1,158.20원을 기록한 뒤, 등락을 거듭한 끝에 하락세를 보이기 시작했으며, 2018년 4월 3일 종가 기준 원/달러 환율이 1,058.10원으로 2014년 이후 가장 낮은 수치를 기록하였습니다. 이는 트럼프 대통령의 세제 개혁안으로 예상되는 미국 재정적자 확대 우려로 전 세계적으로 달러화가 약세를 나타내는 동시에 중국 금리 인상에 따른 위안화 강세로 인하여 원화가 동반 강세를 나타냈으며, 2017년 12월 한국 수출이 전년 대비 8.9% 증가하는 등 수출경기 개선 흐름이지속되면서 원화가 강세를 보였기 때문으로 판단됩니다. 그러나 이후 원/달러 환율은 다시 상승 추세로 전환되었으며, 2018년 환율 급등은 중국이 위안화 가치를 지속적으로 낮추면서 원화가 위안화 약세에 연동되고 있는 반면 미국의 경우 증시가 강세를 보이는 동시에 금리도 상승세에 있어 강달러 환경이 조성되었기 때문인 것으로 판단됩니다. 이후 2019년에 들어 미중 무역분쟁 장기화와 미국 경기 침체, 기준금리 인하 전망이 예상되는 가운데 한일 무역분쟁 등 불안정한 국내외 상황으로 한국 기준금리는 1.75% → 1.50%로 인하되었고 미국 기준금리 역시 1.75~2.00%로 인하되었습니다. 이후 8월 일본의 화이트리스트 배제, 한미 연합훈련에 대응한 북한의 미사일 도발 등 불안정한 지정학적 상황이 시현되었으며, 2019년 10월 16일 개최된 금융통화위원회에서 한국은행은 향후 경제성장이 기존 전망을 밑돌고 수요 측면에서의 물가 상승 압력이 낮아진 점을 고려하여 기준금리를 0.25%p. 낮춘 1.25%로 조정하여 환율은 지속적인 상승세를 보였습니다.

2020년에 들어서는 중국 우한에서 시작된 COVID-19 감염증이 미국 및 유럽까지 확산됨에 따라 프랑스, 스페인 등 유럽 주요국 및 미국이 국가비상사태 및 이동 제한 조치를 발표하여 글로벌 경기 하락 우려가 가시화되었으며, 당초 예상했던 바와 달리 유럽중앙은행(ECB)이 기준금리를 동결함에 따라 달러 자산 선호심리가 강화되었습니다. 또한, COVID-19 감염증이 아시아뿐만 아니라 유럽 주요국 및 미국에 빠르게 확산됨에 따라 글로벌 경제가 당초 예상보다 더욱 악화될 것이라는 우려로 인해 미국은 기준금리를 1.00~1.25%로 0.50%p.인하하였으며, 12일 후인 3월 15일 0.00~0.25%로 1.00%p. 추가 인하하였습니다. 이에 따라 3월 16일 한국 또한 기준금리를 기존 1.25%에서 0.75%로 0.50%p. 전격 인하하였고, COVID-19로 인한 수출급감과 미국, 중국 등 주요국 성장률 추락 등으로 인한 경제 타격이 예상보다 심각하다는 판단으로 인해 종전 기준 금리인 0.75%에서 0.25%p. 내린 0.50%로 인하 발표하였습니다. 이로써 그동안 지속되어왔던 한-미간 금리역전이 해소되었음에도 불구, COVID-19 사태로 인한 안전자산 선호심리로 인해 환율의 상승세는 지속되어 3월 25일 원/달러 환율은 1,266.50원을 기록하였습니다. 다만 한국과 미국간의 600억달러 규모의 통화스와프 체결에 힘입어 국내 달러 유동성 우려는 일부 해소되었으며, 이후 미국 경기 회복 둔화 우려에 따른 약달러 현상, 주요국 경기 부양책 및 통화완화 정책에 따른 안전자산 선호심리 약화, 위안화 강세에 따른 원화 동반 강세 등으로 인해 환율은 지속적으로 하락하는 모습을 보였습니다. 증권신고서 제출일까지 원/달러 환율은 지속 하락세를 보이면서 2020년 12월 8일 1,082.70원까지 하락한 바 있습니다.

COVID-19 관련 불확실성은 여전히 상존해 있으며, 미-중 갈등 재점화, 주요국 경제지표 회복 둔화 등의 이슈로 인해 원/달러 환율 추이에 대한 불확실성은 여전히 상존하는 상황입니다. 이러한 환율의 변화는 외환 관련 손익의 변동성을 확대해 당사의 수익성 및 재무 안정성에 부정적 영향을 미칠 위험이 있으며, 환율 하락(원화가치의 상승)은 당사 제품의 가격 상승을 초래하여, 가격경쟁력을 약화시켜 매출 실적에 부정적 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

| [원/달러 환율 추이] |

|

(단위 : 원/달러) |

|

|

원달러 환율 추이 |

| (출처 : 서울외국환중개) |

[에틸렌 스프레드와 관련한 위험]

| 나. 석유화학산업은 에틸렌 스프레드에 따라 수익성이 결정되는 특성을 지니고 있습니다. 신규 생산시설의 가동 시점과 글로벌 에틸렌 수요의 추이에 따라 공급과잉 및 스프레드 축소가 발생할 가능성을 배제할 수 없으며 이는 석유화학업체 수익성 저하로 이어질 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

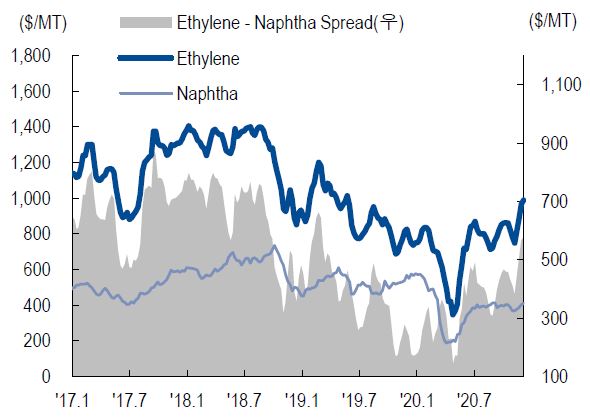

석유화학 산업의 주요 원재료인 에틸렌과 프로필렌은 나프타로부터 추출됨에 따라 에틸렌 가격은 나프타 가격에 따라 민감하게 변동하는 추세를 나타내고 있습니다. 에틸렌은 다양한 소비재에 쓰이는 폴리염화비닐(PVC), 세제의 원료인 계면활성제, 에탄올 등을 만드는 기초 원료입니다. 쓰임새가 다양해 '화학의 쌀'로도 불리는 에틸렌은 화학업체들의 주요 수익원이며, 화학업체들은 석유에서 추출되는 나프타를 사들여 자체 보유한 나프타분해센터(NCC)를 통해 에틸렌을 만들어냅니다. 나프타 단가가 하락하는 경우 에틸렌 가격에서 원료인 나프타의 가격을 뺀 금액인 '에틸렌 스프레드'의 확대에 영향을 미치며, '에틸렌 스프레드'의 확대는 당사를 비롯한 석유화학업체의 수익성을 개선시킵니다. 반대로 동 스프레드가 감소한다는 것은 원료와 가공품의 가격 차가 감소해 기업들이 누릴 수 있는 마진이 적어진다는 의미이기 때문에 에틸렌과 나프타, 두 원자재의 가격에 대한 모니터링이 필요합니다. 한편, 에틸렌과 나프타의 가격추이 및 에틸렌 스프레드의 추이는 아래의 그래프와 같습니다.

| [에틸렌 스프레드추이] |

|

(단위 : $/톤) |

|

|

에틸렌-나프타 스프레드 |

| (출처 : Platts, NH투자증권) |

2019년 에틸렌 단가는 등락을 거듭하며 완만하게 지속적으로 하락하는 추세를 보였으나, 2020년 3월에 들어서는 OPEC 추가 감산 협의 결렬에 따른 주요 산유국들의 원유 증산 경쟁 심화 및 COVID-19의 확산세 증가로 인해 유가가 하락하여 에틸렌에 대한 수요 약세로 에틸렌 단가는 급진적인 하락세를 보였습니다. 하지만 신고서 제출일 현재에는 COVID-19 사태 이후 소비 회복에 대한 기대심리, 그리고 국내외화학사들의 에틸렌 공급 차질로 인해 에틸렌 가격은 단기적인 상승 추이를 보이고 있으며, 저유가로 인한 나프타 단가의 약세로 인해 에틸렌 스프레드 역시 상승하고 있습니다.

한편, 나프타 단가는 지난 1년간 꾸준한 등락을 거듭하다 2019년 5월 중 크게 급락하였으며, 2019년 6월 이후 꾸준히 상승하는 모습을 보였습니다. 다만, 2020년에 들어서는 상기 언급된 요인들로 인한 유가 하락으로 나프타 단가 역시 3월 초부터 급진적인 하락세를 보였으나, 이후에는 완만한 회복세를 보이고 있습니다. 나프타 단가의 하락세는 에틸렌 가격에서 원료인 나프타의 가격을 뺀 금액인 '에틸렌 스프레드'의 확대에 영향을 미치며, 에틸렌 스프레드의 확대는 당사를 비롯한 석유화학업체의 수익성을 개선시킵니다. 반대로 동 스프레드가 감소한다는 것은 원료와 가공품의 가격 차가 감소해 기업들이 누릴 수 있는 마진이 적어진다는 의미이기 때문에 에틸렌과 나프타, 두 원자재의 가격에 대한 모니터링이 필요합니다.

한편, 미국, 중국 등의 글로벌 공장 증설과 미국 에탄 크래커 가동에 따라 에틸렌 공급은 장기적으로 증가할 것으로 전망되고 있으며, 추후 에틸렌과 나프타 가격 변동으로 인해 에틸렌 스프레드가 축소될 가능성이 존재합니다. 이는 석유화학업체 수익성 저하로 이어질 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

한편, 국내 시장의 경우 2018년 들어 GS칼텍스, 현대오일뱅크, S-oil 등의 정유사들이 에틸렌 생산능력 확보를 위한 투자계획을 발표하였습니다. 세 회사의 투자가 완료된다면, 기존에 석유화학사업을 영위하고 있는 SK이노베이션 계열의 SK종합화학과 더불어 모든 메이저 정유사들이 에틸렌 생산능력을 보유하게 됩니다. 국내 모든 정유사의 에틸렌 생산 계획이 이뤄진다면 국내 연간 에틸렌 생산량은 현재 890만톤 내외에서 1,390만톤 내외로 증가할 것으로 추정되고 있습니다.

구체적으로, 2018년 2월 GS칼텍스는 여수공장 인근에 2조 6천억원 규모의 올레핀 생산시설(MFC) 을 건설해 에틸렌 연간 70만톤, 폴리에틸렌 50만톤을 2021년 상업 가동할 계획이라고 발표한 바 있습니다. 또한 현대오일뱅크는 2018년 5월에 롯데케미칼과 2021년말 상업가동을 목표로 총 2조 7천억원 규모의 석유화학 신사업 공동추진 계획을 발표하였는데, 본 사업을 통해 올레핀 계열 석유화학 제품까지 포트폴리오가 확대될 것으로 예상됩니다. S-oil의 경우에도 2018년 8월에 연간 150만톤 규모의 스팀크래커와 올레핀 다운스트림 시설을 짓기 위한 타당성 검토 후 2024년까지 총 투자비 7조원 규모의 시설 구축을 구상하고 있습니다. 스팀크래커는 원유 정제 과정에서 생산되는 나프타와 부생가스를 원료로 투입해 에틸렌 및 기타 석유화학 원재료를 생산하는 설비로 NCC(나프타분해시설)의 일종으로 볼 수 있습니다.

이처럼 유가에 대한 COVID-19 사태 및 주요 산유국 원유 생산 경쟁 심화 관련 불확실성이 상존하고 있는 상황에서, 북미 및 중국발 대규모 증설에 기인한 에틸렌 공급과잉, 글로벌 경기둔화에 따른 수요 둔화 및 국내 정유사를 중심으로 한 에틸렌 생산시설 투자로 에틸렌 스프레드가 향후 축소되는 경우, 당사의 수익성에 악영향을 미칠 수 있으므로 지속적인 모니터링이 필요합니다. 투자자께서는 이 점 참고하시기 바랍니다.

[대중국 수출 감소에 따른 위험]

| 다. 석유화학제품의 중국 의존도가 높아짐에 따라, 중국의 공급 확대 및 유가의 변동성에 따라 당사의 가격 경쟁력이 떨어질 경우 수익성에 부정적인 영향을 미칠 수 있습니다. 또한 미-중 무역분쟁이 완화될 경우 미국의 중국향 PE 수출 증가는 중국 수출 비중이 높은 국내 석유화학업체에는 위협요소가 될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

석유화학산업은 전자, 자동차, 섬유, 건설 등 전방산업에 기초소재를 공급하는 산업으로 이들 경기변동에 따라 수요의 변동 폭이 결정되며, 수출시장의 경우 중국지역, 서구 및 미주지역의 시장경기가 수출시장의 주요 수요 변동요인으로 작용합니다. 국내 석유화학산업은 투자 자유화 조치가 실시된 1990년 직후, 협소한 내수 시장에서 과다한 업체들이 참여하여 공급과잉이 심각해지면서 과당경쟁으로 어려움을 겪었습니다. 그러나 1992년 한·중 수교 후 국내 석유화학 기업들은 대중 수출의 빠른 확대를 통해 주력 수출산업으로 전환하면서 새로운 활로를 찾게 되었습니다. 한국은 세계 최대의 석유화학 수입시장인 중국과의 지리적 근접성을 바탕으로 수입수요 변화에 민첩하고 탄력적으로 대응할 수 있어, 중국 시장 점유율 1위 수출국의 위상을 확보하였습니다.

중국은 세계 최대 규모의 수입시장이고, 한국에 지리적으로 근접해 있으며, 석유화학제품의 특성(운송 곤란)상 세계시장이 대륙별로 블록화되어 있는 데다, 글로벌 공급과잉이 심화되는 가운데 중국을 대체할 만한 거대시장이 부재하다는 점 등의 요인에 기인하여 석유화학제품의 중국 수출의존도는 높은 편입니다. 그러나 석유화학제품의 중국 의존도가 높아짐에 따라, 중국 단일 국가의 경제 여건, 정책 및 제품 수급 상황에 의한 수출 영향력이 증가하였으며 중장기적으로 중국의 자급률 진전과 중동, 미국 등 공급증가에 따른 경쟁 심화로 대중국 수출이 둔화되는 추세를 나타내고 있습니다.

| [국내 석유화학제품의 수출량 및 비중 추이] |

| (단위: 천톤, %) |

| 구분 | 2020년 3분기 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 |

|---|---|---|---|---|---|---|---|---|---|---|

| 전체 수출량 | 33,959 | 37,970 | 37,148 | 37,206 | 34,629 | 33,764 | 32,130 | 30,754 | 29,108 | 27,434 |

| 중국 수출량 | 13,621 | 18,012 | 17,653 | 19,032 | 17,441 | 16,531 | 15,415 | 15,615 | 14,813 | 14,040 |

| 중국 비중 | 40% | 47% | 48% | 51% | 50% | 49% | 48% | 51% | 51% | 51% |

| (출처 : 한국무역협회) |

중국 역시 자체 수요 증가 및 저렴한 생산원가를 기반으로 2010년부터 최근까지 신증설을 추진해오고 있으며, 원재료 가격 하락으로 인해 석유화학제품 시장의 가격경쟁이 치열해지고 있어 실적 저하 우려는 가중되고 있습니다. 또한 중국의 에틸렌 수입량 중 한국/일본의 비중 역시 지속적으로 감소하는 추세를 보이고 있습니다.

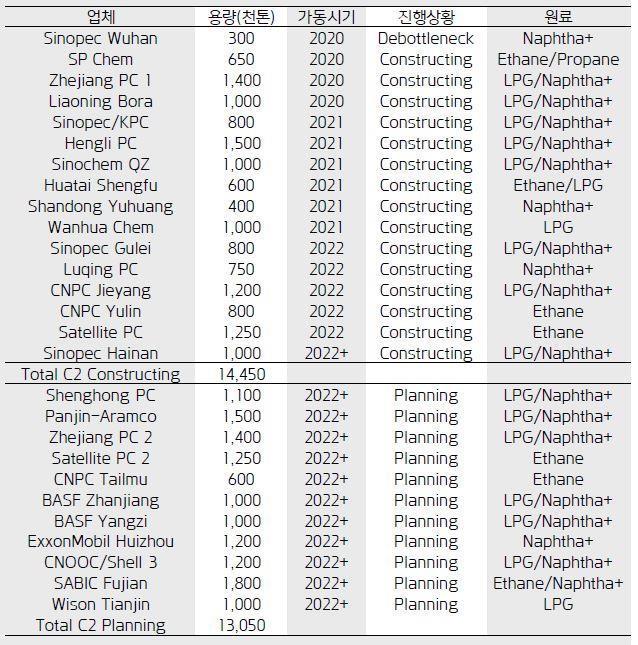

| [중국의 주요 크래커 증설 계획] |

| (단위 : 천톤) |

|

|

중국 에틸렌 크래커 생산 계획_증권신고서 |

| (출처 : APIC 2019, 키움증권 리서치) |

특히, 중국은 에틸렌 자급률을 2017년 58.7%에서 2022년 64%로 확대할 계획이며, 이에 따라, 2020년 중 11백만톤/년 규모의 신증설이 이루어질 예정입니다. 대규모 증설은 이후에도 지속적으로 이어질 전망입니다. 이렇듯 중국을 중심으로 한 에틸렌 설비 증가가 예상됨에 따라 에틸렌 공급 증가율이 수요 증가율을 상회할 것으로 전망되는 가운데 이에 따른 가동률 하락 및 채산성 둔화가 예상됩니다.

|

[중국 및 미국 에틸렌 증설 계획]

|

| (출처 : 한국투자증권(2019.04)) |

이에 더해 최근 미-중 무역분쟁 완화 또한 미국발 공급증가에 영향을 미칠 전망입니다. 2018년 11월 초 에틸렌 스프레드가 200USD/ton 초반을 기록한 후 가파르게 반등한 주요 원인 중 하나는 미-중 무역분쟁입니다. 미국의 중국향 석유화학제품 수출, 특히 에틸렌의 최대 수요처인 PE(Polyethylene, 에틸렌 유도품) 수출량은 2018년 4분기에 전분기대비 51% 감소하였습니다. 중국 내 미국발 공급충격이 감소한 만큼 시황은 반대로 개선된 것으로 판단할 수 있습니다.

|

[미국의 중국향 PE 수출량]

|

| (출처 : 산업자료, 한국투자증권(2020.02)) |

|

[미국의 아시아향 PE 수출량]

|

| (출처 : 산업자료, 한국투자증권(2020.02)) |

따라서 무역분쟁이 향후 완화될 경우, 미국의 중국향 에너지 및 석유화학 제품의 수출이 재개된다면 미국발 공급충격은 재차 가시화될 전망입니다. 미국의 중국향 수출 고점인 작년 6월달 수준으로 수출량이 늘어난다 가정하면, 증가량은 57만톤 수준으로 이는 중국의 작년 PE 수요량의 2%에 해당합니다. 또한 작년부터 가동한 미국의 신규설비와 추후 가동할 신규설비들까지 감안하면 미국발 공급충격은 더욱 심화될 수밖에 없는 것으로 판단됩니다.

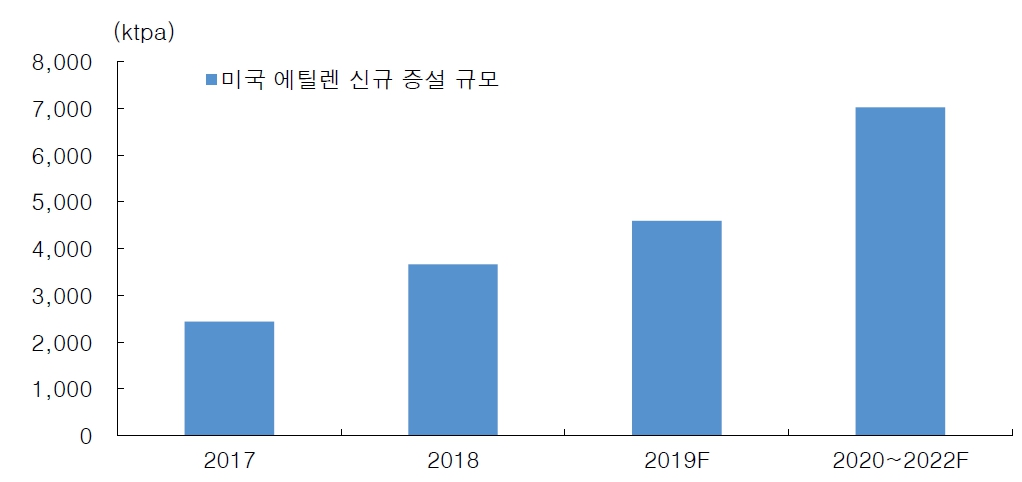

| [미국 에틸렌 신규 증설 규모] |

|

|

미국 에틸렌 신규 증설 규모_증권신고서 |

| (출처 : 산업자료, 한국투자증권(2019.04)) |

또한 미국발 석유화학(ECC, Ethane Cracking Center) 신증설은 2017년 말부터 시작해 2019년까지 지속적으로 진행되어 왔습니다. 2019년말에는 2017년부터의 누적기준 미국발 증설규모가 약 10.7백만톤/년에 이르렀으며, 이는 2018년 세계 수요의 7%를 상회하는 규모입니다. 2017년 4분기 Dow Chemical의 1.5백만톤/년 설비를 중심으로 총 2.4백만톤/년 규모의 신규설비가 가동되기 시작했으나, 2017년 8월 미국 허리케인 하비 영향으로 실질적인 미국발 공급충격은 2018년 2분기 이후 현실화되기 시작하였습니다.

이렇듯 대중국 수출에 대한 긍정적/부정적 요소들이 상존하는 가운데 국내 석유화학 대중국 수출이 점차 밀려날 것으로 예상되는 등 어려움이 가중되고 있으며, 향후 미-중 무역분쟁이 완화될 경우 미국의 중국향 PE 수출 증가는 국내 석유화학업체에는 위협요소가 될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

[각국의 설비증설로 인한 경쟁 심화 위험]

| 라. 중동 및 북미 지역의 에탄크래커(Ethane Cracker)는 국내 석유화학업체의 납사크래커(Naphtha Cracker) 대비 가격 경쟁력을 확보하고 있습니다. 미국에서는 2019년까지 대규모 ECC플랜트 발주가 완료되어, 2025년경까지 대규모 ECC가 완공될 예정입니다. 이에 따라 북미지역의 석유화학산업의 원가경쟁력이 향상될 경우 국내 석유화학업체의 수익성에 부정적인 영향을 미칠 가능성이 존재합니다. |

1800년대에 발견된 셰일가스는 1990년 말부터 새로운 천연가스 개발 기술이 적용되면서 저가로 대량생산하는 것이 가능해져 주목받기 시작했으며, 미국에서 본격적인 셰일가스 생산이 시작된 2006년 이후부터 생산량이 급증하고 있습니다. 셰일가스는 진흙이 쌓여 만들어진 퇴적암층인 셰일층에 존재하는 천연가스로서 전통적인 천연가스보다 매장량이 많고 가채연수는 59년으로 석유의 가채연수인 46년보다 긴 시간 동안 채굴이 가능할 것으로 추산되고 있습니다. 기존의 가스가 중동 및 러시아 등에 주로 매장되어 있는 것과 달리 셰일가스는 전 세계 30여 개국 이상에 분포되어 있으며 주로 에너지 수요가 높은 중국, 미국에 집중 매장되어 있어, 세계 에너지 기업들이 앞다투어 셰일가스 사업에 참여하고 있습니다.

| [ NCC (Naphtha Cracking Center)와 ECC (Ethane Cracking Center)의 비교 ] |

| NCC | 나프타크래커(Naphtha Cracker)를 통해 나프타에 열을 가해서 탄화수소로 분해한 후, 급랭→압축→냉동→분리 과정을 거져 석유화학제품을 생산하는 공정. |

| ECC | 채굴된 천연가스를 에탄과 프로판 등으로 분리한 후, 이 중 에탄가스를 이용하여 석유화학제품을 생산하는 공정. 일부 중동지역을 제외하면 천연가스 가격이 나프타 가격보다 높아서 경쟁력을 확보하지 못 하였으나, 최근 셰일가스의 가격 하락으로 인해서 ECC 설비의 가격 경쟁력이 향상되었음. |

셰일가스 개발 본격화 등에 따른 중동 및 북미 지역의 에탄크래커(Ethane Cracker)는 국내 석유화학 업체의 나프타크래커(Naphtha Cracker) 대비 가격 경쟁력을 확보하고 있어, 국내 석유화학산업에 부담으로 작용하고 있습니다. 국내 석유화학 생산설비는 대부분 나프타를 원료로 하는 나프타크래커로 구성되어 있으나, 산유국은 저가의 천연가스를 원료로 하는 에탄크래커의 설비 비중이 높은 편입니다. 중동산 에탄크래커는 나프타크래커의 약 1/3, 북미의 에탄크래커는 약 1/2 수준의 생산원가 수준을 보이고 있어 높은 가격 경쟁력을 확보하고 있습니다.

| [화석연료별 매장량 및 가채연수] |

| 구분 | 석유 | 석탄 | 천연가스 | |

|---|---|---|---|---|

| 전통가스 | 셰일가스 | |||

| 확인매장량 (억TOE) |

1,888 | 4,196 | 1,684 | 1,687 |

| 가채연수 | 46년 | 118년 | 59년 | 59년 |

| (출처 : 삼성경제연구소) |

셰일가스 혁명으로 미국 석유화학산업은 셰일가스의 증산에 따라 에탄(ethane) 및 LPG의 생산량이 증가하고 있으며, 이 때문에 대규모 가스기반 플랜트 건설계획이 잇달아 발표되고 있습니다. 셰일가스 개발 붐으로 미국 석유화학산업에서는 NCC의 통합 또는 축소가 시작되었으며, 미국은 셰일가스 생산 급증으로 원가경쟁력을 보유하게 됨에 따라 최근 나프타 기반 생산설비를 셰일가스 기반 에틸렌 생산설비로 전환·재가동 중에 있습니다.

| [북미산 셰일가스를 활용한 에틸렌 플랜트 신설 계획] |

|

|

북미 ecc신증설_증권신고서 |

| (출처 : S&P Global Platts, 한국수출입은행 해외경제연구소(18.07.25 재인용)) |

미국에서 셰일가스의 생산비용은 100만 BTU당 6달러 이하로 이를 원유로 환산 시 배럴당 약 35달러에 해당되며, 이러한 저가의 셰일가스를 원료로 한 북미지역의 석유화학산업의 원가경쟁력이 크게 향상될 것으로 예상됩니다. 미국은 셰일가스를 통해 획득한 원가경쟁력을 바탕으로 2017년~2019년까지 대규모 ECC 플랜트 발주 및 2025년경까지 대규모 ECC가 완공될 예정입니다. 중국 또한 자국에 매장된 셰일가스를 이용하여 2020년까지 에틸렌 생산량의 상당부분을 가스원료로 대체하는 계획을 추진중에 있습니다. 셰일가스 혁명에 의해 초래된 미국의 저렴한 에틸렌계 유도품 수출은 중장기적으로 국내 석유화학산업에 큰 위협요인이 될 것으로 전망되는데 이는 원료별 제조원가(달러/톤)가 에탄가스 200 < 셰일가스 600 < 석탄 850 < 나프타 1,100 순으로, 우리나라의 석유화학기업들은 대부분 원료를 원유 증류를 통해 생산되는 나프타에 의존하고 있는 동시에 중국 수출구조로 되어 있기 때문입니다.

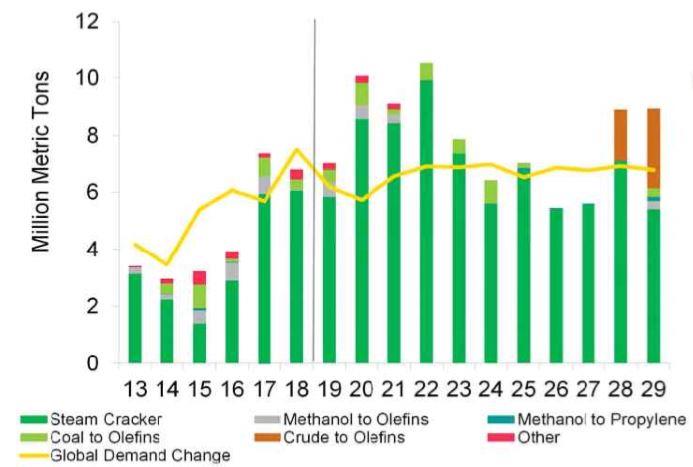

| [세계 에틸렌 수급추이 및 전망] | |

| (단위 : 백만톤, %) | |

|

|

세계 에틸렌 수급 전망_증권신고서 |

| (출처 : IHS Markit(2019), 한국석유화학협회 재인용(2019.6.13)) |

이렇듯 에탄가스 중심의 ECC 설비는 에틸렌 생산에서 NCC 설비보다 수율이 높아 가격경쟁력을 확보하고 있으며, ECC 설비의 지속적인 증설로 2023년까지 세계 에틸렌 수요 증가율은 약 3.8% 대비 공급 증가율은 약 4.6%로 예상되어 공급이 수요를 상회할 전망이며 이에 따른 가동률 하락으로 석유화학산업에 위협요인이 될 것으로 전망됩니다.

| [TDI가격 추이] | ||

|

(단위 : $/백만톤)

|

| (출처 : Platts, NH투자증권) |

또한 당사의 주력 제품 중 하나인 TDI는 신ㆍ증설 물량 출회와 생산 차질을 겪었던 TDI Maker의 가동 정상화로 공급량이 증가하고 있습니다. 2018년 하반기부터 시작된 대형 신규증설로 인한 TDI 업황 급락세는 최근 멈추었으며, 이는 동남아시아를 중심으로 한 수요 증가에 기인한 것으로 판단됩니다. 다만, 수요 증분을 초과하는 증설이 2021년까지는 이어질 것으로 전망됩니다. 2018년 독일 BASF㈜ 30만톤 폭발설비 재가동, 2019년 초 중국 Wanhua Chemical㈜ 30만톤에 이어, 2020년 Yantai Juli㈜ 15만톤(불확실), Fujian Southeast Electrochemical㈜ 20만톤, 2021년 Wanhua Chemical㈜ 40만톤 등이 대기하고 있습니다. 향후에도 만일 증설 물량에 비해 수요 증가 속도가 느릴 경우 TDI 가격 회복 지연으로 당사의 수익성이 악화될 수 있으니 투자자께서는 유의하여 주시기 바랍니다.

[정부정책 및 규제 위험]

| 마. 석유화학산업은 위험물안전관리법, 환경관련법 등의 법령에 영향을 받으며, 특히 '화학물질의 등록 및 평가 등에 관한 법', 이하 '화평법'과 '화학물질관리법', 이하 '화관법'에 의한 규제를 받고있습니다. 또한 당사는 온실가스 배출권의 할당 및 거래에 관한 법률 제8조 제1항에 따른 할당대상업체에 해당합니다. 당사가 환경관련 규정을 준수하지 않거나 적절히 대응을 못할 경우 당사의 수익성에 부정적인 영향을 미칠 가능성이 존재합니다. |