|

|

대표이사 확인서_1014 |

정 정 신 고 (보고)

| 2020년 10월 14일 |

1. 정정대상 공시서류 : 증권신고서(지분증권)

2. 정정대상 공시서류의 최초제출일 : 2020년 07월 20일

3. 정정사항

금번 정정 증권신고서는 기재 보완에 따른 자진정정에 의한 것으로 것으로, 정정사항은 '굵은 하늘색 글씨체'를 사용하여 표기하였습니다.

[증권신고서 제출 및 정정 연혁]

| 제출일자 | 문서명 | 비고 |

| 2020년 07월 20일 | 증권신고서(지분증권) | 최초제출 |

| 2020년 07월 28일 | 금융감독원 정정신고서제출요구 | 1차 |

| 2020년 08월 03일 | [기재정정] 증권신고서(지분증권) | 금융감독원의 정정요구로 인한 기재정정(파란색) |

| 2020년 08월 14일 | [기재정정] 증권신고서(지분증권) | 투자위험요소 정정 및 2020년 반기 보고서 제출로 인한 기재정정(초록색) |

| 2020년 08월 27일 | [기재정정] 증권신고서(지분증권) | 증권신고서 기재 보완에 따른 기재정정(빨간색) |

| 2020년 09월 01일 | [기재정정] 증권신고서(지분증권) | 1차발행가액 확정에 따른 정정(보라색) |

| 2020년 09월 11일 | 금융감독원 정정신고서제출요구 | 2차 |

| 2020년 10월 12일 | [기재정정] 증권신고서(지분증권) | 금융감독원의 정정요구로 인한 기재정정(주황색) |

| 2020년 10월 14일 | [기재정정] 증권신고서(지분증권) | 증권신고서 기재 보완에 따른 기재정정(하늘색) |

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 | ||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 제1부 모집 또는 매출에 관한 사항 |

|||||||||||||||||||||||||||||||||||||

| III. 투자위험요소 | |||||||||||||||||||||||||||||||||||||

| 회사위험 - 차 | 보충기재 | (주1) 정정 전 | (주1) 정정 후 | ||||||||||||||||||||||||||||||||||

| 회사위험 - 하 | 기재정정 |

|

|

||||||||||||||||||||||||||||||||||

| 기타위험 - 가 | 기재정정 | (주3) 정정 전 | (주3) 정정 후 | ||||||||||||||||||||||||||||||||||

| IV. 인수인의 의견(분석기관의 평가의견) |

|||||||||||||||||||||||||||||||||||||

| 3. 기업실사 일정 | 기재정정 | 2020년 06월 22일 ~ 2020년 10월 11일 | 2020년 06월 22일 ~ 2020년 10월 13일 |

||||||||||||||||||||||||||||||||||

| V. 자금의 사용목적 |

|||||||||||||||||||||||||||||||||||||

| 나. 공모자금 세부 사용목적 |

기재정정 | (주4) 정정 전 | (주4) 정정 후 |

||||||||||||||||||||||||||||||||||

| 주1) 정오표 내용 외 단순 오기와 표현의 정교화를 위해 수정된 문구는 본문에 직접 반영하였습니다. |

|||||||||||||||||||||||||||||||||||||

(주1) 정정 전

| 차. 소송 관련 우발채무 현실화에 대한 위험# 당사가 현재 계류중인 민형사 소송은 前 경영진의 횡령 및 배임 혐의와 관련된 소송을 포함하여 신고서 제출일 현재 76개 입니다. 이에 따라 현재 횡령ㆍ배임혐의와 관련하여 민형사상 적법절차를 진행중이며, 본 절차의 일환으로 피고소인 유동환 외 10명에 소가 32,686백만원 상당의 손해배상 청구가 진행 중입니다. 당사는 전 최대주주 및 전 경영진 등의 배임 및 횡령 등으로 인하여 2017년 12월 31일 및 2016년 12월31일 종료되는 보고기간의 포괄손익계산서에 횡령손실을 각각 4,252백만원 및 3,945백만원을 인식한 바 있습니다. 다만 추가적으로 소송이 진행되는 과정 속에서 당사가 피고로 참여중인 민사소송과 관련하여 우발채무가 현실화 되어 재무구조가 예상치 못하게 악화될 수 있으며, 확정부채로 계상한 소송건과 관련하여서도 실제로 패소에 따라 현금 유출이 발생할 수 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다 |

당사가 현재 계류중인 민형사 소송은 前 경영진의 횡령 및 배임 혐의와 관련된 소송을 포함하여 신고서 제출일 현재 76개로 확인되는 바입니다. 이에 따라 현재 횡령ㆍ배임혐의와 관련하여 민형사상 적법절차를 진행중이며, 본 절차의 일환으로 피고소인 유동환 외 10명에 소가 32,686백만원 상당의 손해배상 청구의 소가 진행 중입니다. 이와 더불어 손해배상소송 관련 가압류 등의 채권 보전 절차 또한 진행 중입니다. 상기 횡령ㆍ배임혐의 관련 대상자들은 2020년 02월 14일, 제1심 판결에서 유죄를 선고 받았으며, 대상자들 모두 항소하여 광주고등법원에서 제2심이 진행중에 있습니다. 이러한 소송의 결과 및 민형사상 소송의 결과에 따른 자원의 유출가능성을 예측할 수 없으며, 향후 판결결과에 따라 당사 재무상태에 악영향을 미칠 수 있습니다.

당사는 현재 2건의 형사소송을 진행하고 있습니다. 전 대주주 및 퇴직 임원들의 특정경제범죄가중 처벌 등에 관한 법률 위반으로 유희열 외 3인에 대해 2심을 진행중에 있으며 유동환 외 2에게 특정범죄가중처벌등에 관한 법률위반(조세) 등으로도 형사 소송을 진행하고 있습니다. 현재 전 대주주 및 퇴짐 임원들은 사건번호 2020노 117과 관련하여 항소를 한 상태이며 2심이 진행중입니다. 해당 형사소송의 결과는 예측할 수 없으며 패소시 다수의 민사소송에도 영향을 끼칠 수 있습니다.

| [ 前 경영진 형사소송 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주고법 | 2020노117 | 형사 | - | 1. 유희열 2. 유동환 3. 강정환 4. 허행범 |

2018고합263 사건의 항소 (2018고합263 : 전 대주주 및 퇴직 임직원들의 특정경제범죄가중 처벌 등에 관한 법률 위반) |

27,277 | - 2심 진행중 |

| 광주지법 | 2019고합389 | 형사 | 1. 유동환 2. 강정환 3. ㈜세화아이엠씨 |

- 특정범죄가중처벌등에관한 법률위반(조세)등 '- 조세범처벌법위반 '- 양별 규정에 의해 법인 또한 조세범처벌법위반 혐의 발생 |

- 1심 진행중 |

또한 당사는 74개의 민사소송 및 가압류 등의 소송도 진행하고 있습니다. 민사소송의 경우 형사소송과 달리 금전적인 배상과 직접적인 연관이 있는 바, 현재 예측할 수 없는 소송의 결과에 따라 금전적인 이득 및 손해가 발생할 수 있습니다. 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다.

| [ 민사 소송 및 가압류 등의 소송 현황 ] |

| (단위: 백만원) |

| 구 분 | 소송내용 | 신고서 제출일 | ||

|---|---|---|---|---|

| 소송건수 | 소송가액 | |||

| 민사 | 피고 | 손해배상 청구의 소 외 | 9 | 3,683 |

| 원고 | 보상 합의금 지급 청구의 건 | 10 | 37,206 | |

| 제3채무자 | 채권가압류 등 | 29 | 3,380 | |

| 가압류 및 기타 | 채권자 | 부동산 처분금지 가처분 등 | 14 | 131,298 |

| 채무자 | 채권 가압류 | 12 | 8,150 | |

| 합계 | 74 | 183,717 | ||

당사가 피고로 계류중인 민사 소송은 총 9건입니다. 이중 (주)건강스틸과 (주)제이에치에스가 원고로 계류중인 사건번호 2019나23861 및 2020나59276의 경우 당사가 1심에서 패소함에 따라 항소를 진행하고 있습니다. 해당 소송건의 계류 금액은 524백만원으로써 실제 패소를 하게 될 경우 당사의 재무상황에 부정적인 영향을 끼칠 수 있습니다. 세부적인 소송 내역은 하기와 같습니다.

| [ 피고로 참여중인 민사 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2020머53831 | 민사 | 한현수 (에이스정밀) |

세화아이엠씨 | 2020가소519320 어음금 사건에 대한 조정회부 | 30 | - '20.05.27. 강제조정 - 해당결정에 대한 이의신청서 제출 |

| 광주지법 | 2017가단29137 | 민사 | ㈜화성엠씨 | - 물풀대금 - 2017카단3601 채권가압류의 본안소송 |

156 | - 1심 진행중 | |

| 대전고법 | 2019나14699 | 민사 | ㈜창성코리아 | 2018가합101539 기타 금전 원고패 사건의 항소 | 1,400 | - 2심 진행중 | |

| 광주지법 | 2018가합52902 | 민사 | ㈜비알테크 외5 | - 손해배상(기) - 2017년 하도급계약해지에 따른 손해배상 소송 |

978 | - 1심 진행중 | |

| 대전고법 | 2020나12385 | 민사 | ㈜남선기공 | 대전지방법원 2018가합107200 양수금 사건에 대한 항소 | 482 | - 2심 진행중 | |

| 광주고법 | 2019나23861 | 민사 | ㈜건강스틸 | 2017가합2009 물품대금 원고 일부승 사건에 대한 항소 | 43 | - 2심 진행중 | |

| 광주지법 | 2020나59276 | 민사 | ㈜제이에이치에스 | 2019가단527741 원고승 사건의 항소 사건 | 72 | ||

| 광주지법 | 2019가소564584 | 민사 | 선진로지스틱스㈜ | 지급명령에 대한 이의(2019차전14917)에 따라 민사사건으로 변경 | 13 | - 1심 진행중 | |

| 광주고법 | 2020나21984 | 민사 | 김형우 | 2019가합55878 원고패 사건에 대한 항소 사건 | 510 | - 2심 진행중 |

또한 당사는 원고로 10개의 민사소송에 계류중입니다. 다수의 소송은 보상 합의금 지급 청구의 건이며 소송 대상 금액은 37,206백만원입니다. 前 경영진의 배임 및 횡령 발생과 관련하여 유동환 외 10인을 상대로 진행중인 사건번호 2018가합581의 민사 소송은 손해배상청구 대상 금액이 32,050백만원이기 때문에 당사에게 매우 중요한 소송입니다. 유관 형사 소송 1심에서 유동환 외 3인에게 전원 유죄 판결이 내려졌지만 현재 2심에서 항소를 진행하고 있기 때문에 형사 소송의 결과는 현재 명확하게 예측할 수 없습니다. 前 경영진들의 배임 및 횡령과 관련한 형사 소송의 결과는 당사가 계류중인 유동환 외 10인에 대한 민사 소송의 결과에도 영향을 미치기 때문에 투자자 분들은 직접적으로 관련된 해당 형사 및 민사 소송을 더욱 유의깊게 살펴보시길 권유드립니다. 또한, 당사가 패소하여 기 환수된 금액 외 잔액에 대해 환수가 불가능 해질 수도 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다.

| [ 원고로 계류중인 민사 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2018가합581 | 민사 | 세화아이엠씨 | 유동환 외10 | - 손해배상 | 32,045 | - 1심 진행중 |

| 광주고법 | 2020나22321 | 민사 | 유동환 외1 | - 손해배상(기) - 광주지법 2018가합55567 사건의 항소 |

68 | ||

| 광주지법 | 2020가합52219 | 민사 | 유동환 | - 손해배상 | 1,602 | - 18가합55567 사건과 병합 예정 | |

| 광주지법 | 2020가합52332 | 민사 | 영암관광개발㈜ | - 자본금감소무효 등의 소 | 200 | - 1심 진행중 | |

| 광주지법 | 2020가합55140 | 민사 | 영암관광개발(주) 외 5 | - 회사에 관한 소송 (이사의 위법행위 유지청구 등) |

100 | - 1심 진행중 | |

| 광주지법 | 2020가합55300 | 민사 | 영암관광개발㈜ 외5 | 회계장부 등 열람 및 등사 청구의 소 | 100 | - 1심 진행중 | |

| 대전고법 | 2019나14705 | 민사 | ㈜창성코리아 | - 2018가합103856 원고패 사건 항소 | 500 | - 2019나14699와 병합 | |

| 광주고법 | 2020나20141 | 민사 | ㈜대성몰드 외2 | - 2017가합59616 손해배상 원고일부승 사건 항소 | 900 | - 2심 진행중 | |

| 광주고법 | 2020나20158 | 민사 | ㈜화성엠씨 외2 | - 2017가합59784 손해배상 원고일부승 사건의 항소 | 900 | - 2심 진행중 | |

| 광주지법 | 2020구합10494 | 민사 | 북광주세무서장 | - 소득금액변동통지처분취소 | 787 | - 1심 진행중 |

이 뿐만 아니라 당사는 제 3채무자로써 계류중인 소송이 있습니다. 이는 대부분 당사가 외주체제의 생산 공정을 지니고 있을 때 당사에서 수주를 받아 도급 업무를 진행하던 업체들에 대해 당사가 제 3채무자로써 채권 가압류 소송을 진행하는 부분입니다.

| [ 제 3채무자로 계류중인 민사 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2017카단3465 | 가압류 및 기타 | (채권자) 유한회사 디엠지 | 주식회사 비알테크 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

300 | - '17.10.18 인용 |

| 광주지법 | 2017카단51874 | 가압류 및 기타 | (채권자) 이덕심 | 주식회사 비알테크 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

12 | - '17.11.14 인용 |

| 광주지법 | 2017카단51875 | 가압류 및 기타 | (채권자) 이덕심 | 주식회사 대원테크 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

4 | - '17.11.10 인용 |

| 광주지법 | 2017카단3971 | 가압류 및 기타 | (채권자) 정영장 | 주식회사 화성엠씨 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

7 | - '17.11.28 인용 |

| 광주지법 | 2017카단3972 | 가압류 및 기타 | (채권자) 정영장 | 주식회사 건강스틸 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

7 | - '17.11.28 인용 - 2018타채53385 가압류를 본압류로 이전하는 채권압류 및 추심명령 |

| 광주지법 | 2018카단50562 | 가압류 및 기타 | (채권자) 이덕심 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

127 | - '18.04.05 인용 - 2018타채54757 가압류를 본압류로 이전하는 채권압류 및 추심명령 |

| 광주지법 | 2018타채5524 | 가압류 및 기타 | (채권자) 주식회사 이씨엠디 | 1. ㈜대성몰드 2. ㈜비알테크 3. ㈜대원테크 |

- (제3채무자) 세화아이엠씨 - 가압류를 본압류로 이전하는 채권압류 및 추심명령 |

52 | - '19.10.25 인용 - '19.11.05 광주은행 하남지점 출금 완료 |

| 광주지법 목포지원 |

2018타채10962 | 가압류 및 기타 | (채권자) 허정식 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

500 | - '18.04.23 인용 - '18.05.30 채권자 허정식 (일부)채권압류해제및추심명령포기신청 제출 |

| 대전지법 홍성지원 |

2018카단249 | 가압류 및 기타 | (채권자) 원강금속 주식회사 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

104 | - '18.06.15 인용 |

| 대전지법 | 2018카단2166 | 가압류 및 기타 | (채권자) 주식회사 대성사 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

30 | - '18.06.22 인용 |

| 광주지법 목포지원 |

2018타채3295 | 가압류 및 기타 | (채권자) 고려웰딩센타㈜ | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

26 | - '18.08.08 인용 |

| 광주지법 목포지원 |

2018타채12294 | 가압류 및 기타 | (채권자) 이병모 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

43 | - '18.08.28 인용 |

| 광주지법 | 2018타채13486 | 가압류 및 기타 | (채권자) ㈜동원홈푸드 | 1. 주식회사 제트디 2. 주식회사 지에스아이엠씨 |

- (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

16 | - '18.09.17 인용 |

| 광주지법 | 2018카단3387 | 가압류 및 기타 | (채권자) 주식회사 광주은행 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

1,168 | - '18.12.06 인용 |

| 광주지법 목포지원 |

2018타채12282 | 가압류 및 기타 | (채권자) 주식회사 삼리 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

202 | - '18.09.03 인용 |

| 광주지법 | 2018타채64486 | 가압류 및 기타 | (채권자) ㈜야긴건축사무소 | 주식회사 지에스글로벌 | - (제3채무자) 세화아이엠씨 - 가압류를 본압류로 이전하는 채권압류 및 추심명령 |

60 | - '18.12.27 인용 |

| 광주지법 | 2019타채52445 | 가압류 및 기타 | (채권자) ㈜벡스로직스 | 주식회사 위즈국제물류 | - (제3채무자) 세화아이엠씨 - 채권압류 및 전부명령 |

247 | - '19.02.26 인용 |

| 광주지법 | 2019타채1355 | 가압류 및 기타 | (채권자) ㈜조은앤플러스 | 주식회사 세한 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

17 | - '19.02.19 인용 |

| 광주지법 | 2019타채58237 | 가압류 및 기타 | (채권자) ㈜제이에이치에스 | 주식회사 위즈국제물류 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

72 | - '19.06.07 인용 |

| 광주지법 | 2019타채58940 | 가압류 및 기타 | (채권자) ㈜벡스로직스 | 주식회사 위즈국제물류 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

86 | - '19.06.17 인용 |

| 광주지법 | 2019타채59216 | 가압류 및 기타 | (채권자) 김종철 | 주식회사 대원테크 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

16 | - '19.06.20 인용 |

| 광주지법 | 2019타채10077 | 가압류 및 기타 | (채권자) 선정당사자 박병규 | 주식회사 대성몰드 | - (제3채무자) 세화아이엠씨 - 유체동산인도청구권 압류 명령 |

29 | - '19.09.19 인용 |

| 광주지법 | 2019타채11925 | 가압류 및 기타 | (채권자) 선정당사자 박병규 | 주식회사 대성몰드 | - (제3채무자) 세화아이엠씨 - 유체동산인도청구권압류명령 |

29 | - '19.10.25 인용 |

| 광주지법 | 2020타채1390 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 비알테크 | - (제3채무자) 세화아이엠씨 -채권압류 및 추심명령 |

72 | - '20. 2. 18. 인용 - '20. 2. 28. 제3채무자진술서 제출 |

| 광주지법 | 2020타채1391 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 대성몰드 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

7 | - '20. 2. 18. 인용 - ;20. 2. 28. 제3채무자진술서 제출 |

| 광주지법 목포지원 |

2020타채388 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 건강스틸 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

6 | - '20. 2. 18. 인용 - '20. 2. 28. 제3채무자진술서 제출 |

| 광주지법 | 2020타채1392 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 화성엠씨 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

7 | - '20. 2. 19. 인용 - '20. 3. 2. 제3채무자진술서 제출 |

| 광주지법 | 2020타채1389 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 대원테크 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

105 | - '20. 2. 19. 인용 - '20. 3. 2. 제3채무자진술서 제출 |

| 서울동부지법 | 2020카단50528 | 가압류 및 기타 | (채권자) 한국타이어앤테크놀로지 주식회사 | 노기조 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

30 | - '20. 3.6. 인용 - '20.03.11. 제3채무자진술서 제출 완료 |

상기처럼 당사는 전 최대주주인 유동환, 퇴직 대표이사인 유희열 및 퇴직 임직원인 강정환, 허행범에 대하여 특정경제범죄 가중 처벌 등에 관한 법률 위반(배임, 횡령 및허위 세금계산서 교부등) 및 업무상 횡령의 혐의로 2018년 4월 2일 광주지방검찰청에 고소하였습니다. 또한 2018년 6월 7일 유동환, 강정환이 구속되어 2018년 6월 28일 기소되었으며(기소금액 273억원), 2020년 02월 14일 1심 판결이 선고되었습니다. 이와 관련된 가압류 등의 계류 소송은 139,448백만원이며 원고로 계류중인 14건(131,298백만원)의 세부 내역 및 진행상황은 다음과 같습니다.

| [ 원고로 계류중인 가압류 및 기타 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2018카합74 | 가압류 및 기타 | (채권자) ㈜세화아이엠씨 |

(채무자) 유동환 | - 지분권가압류 - 손해배상 청구관련 채권 보전 목적 - 채무자 유동환이 보유한 (주)유현/영암관광개발 지분 가압류 |

32,050 | - '18.04.17 인용 |

| 광주지법 | 2018카합99 | 가압류 및 기타 | (채무자) 유동환 | - 부동산가압류 - 손해배상청구관련 채권 보전 목적 영암관광개발 보유 부동산 가압류 |

32,050 | - '18.05.08 인용 | |

| 광주지법 | 2018카합50384 | 가압류 및 기타 | (채무자) 채해성 | - 주식가압류 - 손해배상 청구에 따른 주식가압류 신청 건 - 주당 500원 |

1,750 | - '18.07.20 인용 | |

| 광주지법 | 2018카합50416 | 가압류 및 기타 | (채무자) 유동환 | - 주식가압류 - 손해배상 청구에 따른 주식가압류 신청 건 - 보통주 480,000주, 주당 500원 |

32,050 | - '18.08.13 인용 | |

| 광주지법 | 2019카합50028 | 가압류 및 기타 | (채무자) 유동환 | - 주식가압류 - 광주은행 송정지점 보관중인 1.152.000주 중 기480,000주 제외한 672,000주 가압류 신청 |

32,050 | - '19.01.28 인용 | |

| 광주지법 | 2020하단50179 | 가압류 및 기타 | (채무자) 유동환 | - 파산선고 '- 횡령, 배임 보존조치의 일환에 따른 파산선고 신청 |

- | - '20.04.27. 신청 | |

| 서울남부지법 | 2020카단203352 | 가압류 및 기타 | (채무자) 유동환 | - 예탁유가증권가압류 - (제3채무자) 한국투자증권 주식회사 |

500 | 20.7.28. 인용 | |

| 광주지법 | 2020카확103 | 가압류 및 기타 | (채무자) 영암관광개발㈜ | - 소송비용부담재판 및 소송비용확정 - 2020비합5011 사건 종결에 따른 소송비용청구 |

- | - '20.06.26 신청인대리인 법무법인 엘케이비앤파트너스 접수증명 | |

| 광주고법 | 2020라1078 | 가압류 및 기타 | (채무자) 영암관광개발㈜ | - 가처분이의 - 2020카합50361 사건 결정 불복, 즉시항고 사건 |

- | ||

| 광주지법 | 2018카합50355 | 가압류 및 기타 | (채무자) 1. 노익균, 2. 문제균 3. 정재임, 4. 예술디자인 주식회사 선완래, 5. 조진형, 6. 캐나다인 나명자 |

- 부동산처분금지가처분 '- 사해행위로 의심되는 부동산 거래에 대한 부동산처분금지가처분 신청 |

307 | - '18.07.30 인용 | |

| 서울중앙지법 | 2018카단 817967 | 가압류 및 기타 | (채무자) ㈜위즈국제물류 | - 채권가압류 - 외상매입대금 선급금 400,000,000원에 대한 유동환, 허행범에게 반환 요청 - 본안 소송에 승소하더라도 집행불능예상 - 채무자가 제3채무자로부터 피압류채권 수령, 인출시 채권자에게 피해 - 피압류채권에 대한 가압류 |

400 | - '18.11.07 인용 | |

| 대전지법 천안지원 |

2019카단11314 | 가압류 및 기타 | (채무자) 1. 창성코리아, 2. 중앙기업 | - 부동산점유이전금지 가처분신청 - '16. 4. 20.자 임대차계약에 기한 임차권의 피보전권리의 요지 |

143 | - '19.09.02 인용 | |

| 광주고법 | 2019카정1024 | 가압류 및 기타 | (채무자) 1. ㈜비알테크, 2. ㈜대성몰드, 3. ㈜대원테크 | - 강제집행정지 | - | - '19.09.18. 결정 | |

| 광주지법 | 2019카합50671 | 가압류 및 기타 | (채무자) 1. ㈜비알테크, 2. ㈜대성몰드 4. ㈜대원테크 | - 유체동산인도 가압류신청 - 광주고법 2019나21919 유체동산인도 항소 기각 판결의 후속 조치 - 채무자측이 근로자에게 지급해야 할 임금 및 퇴직금을 채권자가 승계 후 지급 |

- | - '19,12.04 담보제공명령 (현금 공탁 63,000,000원) '19.12.12 인용 '- 해당 금액과 유체동산인도 항목과의 상계 주장 예정 |

당사가 피고로 계류중인 12건의 가압류 및 기타 소송 금액은 8,150백만원이며 세부 내역 및 진행상황은 하기와 같습니다.

| [ 피고로 계류중인 가압류 및 기타 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2017카단3601 | 가압류 및 기타 | (채권자) ㈜화성엠씨 | (채무자) ㈜세화아이엠씨 |

- 채권가압류 - (제3채무자) 광주은행 - 채무자의 제3채무자에 대한 채권 가압류 |

156 | - '17.10.18 인용 - 총 407,204,629원 설정 |

| 광주지법 | 2017카합293 | 가압류 및 기타 | (채권자) ㈜건강스틸 | - 채권가압류 - (제3채무자) 광주은행 - 채무자의 제4채무자에 대한 채권 가압류 |

251 | - '17.10.18 인용 - 총 407,204,629원 설정 |

|

| 광주지법 | 2017카합318 | 가압류 및 기타 | (채권자) 1. ㈜비알테크, 2. ㈜대성몰드, 3. ㈜대원테크, 4. ㈜건강스틸, 5. ㈜제트디, 6. ㈜화성엠씨 | - 유체동산처분 및 점유이전금지가처분 - 유체동산에 대하여 점유를 풀고 집행관에게 인도 - 집행관은 현상을 변경하지 않을 것을 조건으로 채무자에게 사용허가 |

3,610 | - '17.11.08 인용 | |

| 광주지법 | 2018카합50578 | 가압류 및 기타 | (채권자) ㈜지에스아이엠씨 | - 채권가압류 - (제3채무자) 금호타이어(주) - 채무자의 제4채무자에 대한 채권 가압류 |

385 | - '18.11.16 인용 | |

| 광주지법 | 2018타채63107 | 가압류 및 기타 | (채권자) 1. ㈜벡스로직스, 2. ㈜제이에이치에스 | - 채권압류 및 추심명령 - (제3채무자) 광주은행 - 벡스로직스의 제3채무자에 대한 청구금액 : 11,373,697 - 제이에이치에스의 제3채무자에 대한 청구금액 : 2,928,566원 |

14 | - '18.11.23 인용 | |

| 광주지법 | 2019차전14917 | 가압류 및 기타 | (채권자) 선진로지스틱스㈜ | - 운송료 - ㈜세한에 청구한 운송료 비용의 미수 |

13 | - 19.08.27 정본송달 - 19.08.30 이의신청 |

|

| 광주지법 | 2019타채11114 | 가압류 및 기타 | (채권자) ㈜건강스틸 | - 가압류를 본압류로 이전하는 채권압류 및 추심명령 - 광주지방법원 2017카합293 채권가압류 결정에 의한 별지 목록 기재 채권에 대한 가압류 금 중 금 48,175,688원은 이를 본압류로 이전 |

48 | - '19.10.25 인용 - '19.11.05 광주은행 하남지점 출금 완료 |

|

| 광주지법 | 2019타채11080 | 가압류 및 기타 | (채권자) ㈜건강스틸 | - 채권압류 및 추심명령 - (제3채무자) 대한민국 법무부장관 조국 '- 채무자의 제3채무자에 대한 별지목록 기재의 채권을 압류 |

48 | - '19.10.10 인용 | |

| 광주지법 | 2020차전102757 | 가압류 및 기타 | (채권자) 한현수(에이스정밀) | - 어음금 - 채권자(원고)는 2017.12. 경부터 2018. 2.경까지 (유)디엠지에 물품 공급 - 물품대금 명목으로 디엠지가 배서한 전자어음 분할 수취, 피사취부도어음, 지급 거절 - 세화(채무자)에게 물품 공급되었으니 어음금을 지급하라 |

30 | - '20.02.26. 정본 송달 - '20.03.09. 이의신청서 제출 완료 |

|

| 서울중앙지법 | 2020차전319318 | 가압류 및 기타 | (채권자) 법무법인 세안 | - 약정금 - 계약(약정)에 따른 변호사 비용 청구 |

2,981 | ||

| 광주지법 | 2020카합50535 | 가압류 및 기타 | (채권자) 예술디자인주식회사 | * 2018가합56324 사건의 원고(세화아이엠씨) 패 판결에 따른 가처분취소신청 | - | 2020. 7. 27. 신청서 송달 | |

| 광주지법 | 2020타채6843 | 가압류 및 기타 | (채권자) ㈜지에스아이엠씨 | - 채권압류 및 추심명령 - (제3채무자) 1. 광주은행, 2. 한국수출입은행, 3. 농협은행, 4. 중소기업은행, 5. 국민은행, 6. 신한은행 - 광주지법 2018가합178 사건 판결에 따른 결정 |

614 | - '20.07.24 인용 |

통상적으로 부채는 일반적으로 채무금액이나 채권자 등이 확정되어 있으나, 우발채무는 회사가 지급해야 할 금액이나 채권자 뿐만 아니라 회사가 지급해야 할 의무 그 자체도 불명확한 부채입니다. 금액을 합리적으로 추정할 수 없기 때문에 당사는 현재 연결재무제표 주석을 통해 우발부채에 대해 공시하고 있으며 당사가 피고로 계류중인 민사소송과 관련하여서는 확정부채로 계상하고 있습니다.

다만, 우발부채의 특성상 현재 상기 소송사건의 결과 및 자원의 유출금액과 시기에 대하여 합리적인 예측이 불가능하여, 해당 소송의 결과가 연결재무제표에 미치는 영향을 예측할 수 없습니다. 또한, 2020년 02월 14일 광주지방법원으로부터 제1심 유죄 판결 결정이 있는 사건에 대해 피고인의 항소가 진행중에 있으며 당사가 패소하고 자원의 유출금액과 시기가 합리적으로 예측 가능해진다면 추가적인 금액이 당사의 재무제표에 확정부채로 계상 될 수 있습니다.

당사는 전 최대주주 및 전 경영진 등의 배임 및 횡령 등으로 인하여 2017년 12월 31일 및 2016년 12월31일 종료되는 보고기간의 포괄손익계산서에 횡령손실을 각각 4,252백만원 및 3,945백만원을 인식한 바 있습니다. 다만 추가적으로 소송이 진행되는 과정 속에서 당사가 피고로 참여중인 민사소송과 관련하여우발채무가 현실화 되어 재무구조가 예상치 못하게 악화될 수 있으며, 확정부채로 계상한 소송건과 관련하여서도 실제 패소에 따라 현금 유출이 발생할 수 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다

(주1) 정정 후

| 차. 소송 관련 우발채무 현실화에 대한 위험 당사가 현재 계류중인 민형사 소송은 前 경영진의 횡령 및 배임 혐의와 관련된 소송을 포함하여 신고서 제출일 현재 89개 입니다. 이에 따라 현재 횡령ㆍ배임혐의와 관련하여 민형사상 적법절차를 진행중이며, 본 절차의 일환으로 피고소인 유동환 외 10명에 소가 32,686백만원 상당의 손해배상 청구가 진행 중입니다. 당사는 전 최대주주 및 전 경영진 등의 배임 및 횡령 등으로 인하여 2017년 12월 31일 및 2016년 12월31일 종료되는 보고기간의 포괄손익계산서에 횡령손실을 각각 4,252백만원 및 3,945백만원을 인식한 바 있습니다. 다만 추가적으로 소송이 진행되는 과정 속에서 당사가 피고로 참여중인 민사소송과 관련하여 우발채무가 현실화 되어 재무구조가 예상치 못하게 악화될 수 있으며, 확정부채로 계상한 소송건과 관련하여서도 실제로 패소에 따라 현금 유출이 발생할 수 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다 |

당사가 현재 계류중인 민형사 소송은 前 경영진의 횡령 및 배임 혐의와 관련된 소송을 포함하여 신고서 제출일 현재 89개로 확인되는 바입니다. 이에 따라 현재 횡령ㆍ배임혐의와 관련하여 민형사상 적법절차를 진행중이며, 본 절차의 일환으로 피고소인 유동환 외 10명에 소가 32,686백만원 상당의 손해배상 청구의 소가 진행 중입니다. 이와 더불어 손해배상소송 관련 가압류 등의 채권 보전 절차 또한 진행 중입니다. 상기 횡령ㆍ배임혐의 관련 대상자들은 2020년 02월 14일, 제1심 판결에서 유죄를 선고 받았으며, 대상자들 모두 항소하여 광주고등법원에서 제2심이 진행중에 있습니다. 이러한 소송의 결과 및 민형사상 소송의 결과에 따른 자원의 유출가능성을 예측할 수 없으며, 향후 판결결과에 따라 당사 재무상태에 악영향을 미칠 수 있습니다.

당사는 현재 2건의 형사소송을 진행하고 있습니다. 전 대주주 및 퇴직 임원들의 특정경제범죄가중 처벌 등에 관한 법률 위반으로 유희열 외 3인에 대해 2심을 진행중에 있으며 유동환 외 2에게 특정범죄가중처벌등에 관한 법률위반(조세) 등으로도 형사 소송을 진행하고 있습니다. 현재 전 대주주 및 퇴짐 임원들은 사건번호 2020노 117과 관련하여 항소를 한 상태이며 2심이 진행중입니다. 해당 형사소송의 결과는 예측할 수 없으며 패소시 다수의 민사소송에도 영향을 끼칠 수 있습니다.

| [ 前 경영진 형사소송 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주고법 | 2020노117 | 형사 | - | 1. 유희열 2. 유동환 3. 강정환 4. 허행범 |

2018고합263 사건의 항소 (2018고합263 : 전 대주주 및 퇴직 임직원들의 특정경제범죄가중 처벌 등에 관한 법률 위반) |

27,277 | - 2심 진행중 |

| 광주지법 | 2019고합389 | 형사 | 1. 유동환 2. 강정환 3. ㈜세화아이엠씨 |

- 특정범죄가중처벌등에관한 법률위반(조세)등 '- 조세범처벌법위반 '- 양별 규정에 의해 법인 또한 조세범처벌법위반 혐의 발생 |

- 1심 진행중 |

또한 당사는 74개의 민사소송 및 가압류 등의 소송도 진행하고 있습니다. 민사소송의 경우 형사소송과 달리 금전적인 배상과 직접적인 연관이 있는 바, 현재 예측할 수 없는 소송의 결과에 따라 금전적인 이득 및 손해가 발생할 수 있습니다. 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다.

| [ 민사 소송 및 가압류 등의 소송 현황 ] |

| (단위: 백만원) |

| 구 분 | 소송내용 | 신고서 제출일 | ||

|---|---|---|---|---|

| 소송건수 | 소송가액 | |||

| 민사 | 피고 | 손해배상 청구의 소 외 | 12 | 6,174 |

| 원고 | 보상 합의금 지급 청구의 건 | 14 | 42,203 | |

| 제3채무자 | 채권가압류 등 | 29 | 3,873 | |

| 가압류 및 기타 | 채권자 | 부동산 처분금지 가처분 등 | 21 | 140,800 |

| 채무자 | 채권 가압류 | 13 | 5,789 | |

| 합계 | 89 | 198,839 | ||

당사가 피고로 계류중인 민사 소송은 총 12건입니다. 이중 (주)건강스틸과 (주)제이에치에스가 원고로 계류중인 사건번호 2019나23861 및 2020나59276, 2018가합107200의 경우 당사가 1심에서 패소함에 따라 항소를 진행하고 있습니다. 해당 소송건의 계류 금액은 596백만원으로써 실제 패소를 하게 될 경우 당사의 재무상황에 부정적인 영향을 끼칠 수 있습니다. 세부적인 소송 내역은 하기와 같습니다.

| [ 피고로 참여중인 민사 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2020머53831 | 민사 | 한현수 (에이스정밀) |

세화아이엠씨 | 2020가소519320 어음금 사건에 대한 조정회부 | 30 | - '20.05.27. 강제조정 - 해당결정에 대한 이의신청서 제출 |

| 광주지법 | 2017가단29137 | 민사 | ㈜화성엠씨 | - 물풀대금 - 2017카단3601 채권가압류의 본안소송 |

156 | - 1심 진행중 | |

| 대전고법 | 2019나14699 | 민사 | ㈜창성코리아 | 2018가합101539 기타 금전 원고패 사건의 항소 | 1,400 | - 2심 진행중 | |

| 광주지법 | 2018가합52902 | 민사 | ㈜비알테크 외5 | - 손해배상(기) - 2017년 하도급계약해지에 따른 손해배상 소송 |

978 | - 1심 진행중 | |

| 대전고법 | 2020나12385 | 민사 | ㈜남선기공 | 대전지방법원 2018가합107200 양수금 사건에 대한 항소 | 482 | - 2심 진행중 | |

| 광주고법 | 2019나23861 | 민사 | ㈜건강스틸 | 2017가합2009 물품대금 원고 일부승 사건에 대한 항소 | 43 | - 2심 진행중 | |

| 광주지법 | 2020나59276 | 민사 | ㈜제이에이치에스 | 2019가단527741 원고승 사건의 항소 사건 | 72 | ||

| 광주지법 | 2019가소564584 | 민사 | 선진로지스틱스㈜ | 지급명령에 대한 이의(2019차전14917)에 따라 민사사건으로 변경 | 13 | - 1심 진행중 | |

| 광주고법 | 2020나21984 | 민사 | 김형우 | 2019가합55878 원고패 사건에 대한 항소 사건 | 510 | - 2심 진행중 | |

| 광주고법 | 2020나22987 | 민사 | 지에스아이엠씨 | 2018가합178 물품대금 사건, 원고 일부 승 사건의 쌍방 항소 | 559 | - 2심 진행중 |

|

| 광주지법 | 2020가합58200 | 민사 | (주)청도몰드 외1 | 약정(기준물량보상금)에 따른 미지급금 청구 | 370 | - 1심 진행중 |

|

| 광주지법 | 2020가합58699 | 민사 | (주)신세기 외1 | 기준물량보상금액 및 채권에 대한 청구 | 1,561 | - 1심 진행중 |

또한 당사는 원고로 14개의 민사소송에 계류중입니다. 다수의 소송은 보상 합의금 지급 청구의 건이며 소송 대상 금액은 42,203백만원입니다. 前 경영진의 배임 및 횡령 발생과 관련하여 유동환 외 10인을 상대로 진행중인 사건번호 2018가합581의 민사 소송은 손해배상청구 대상 금액이 32,050백만원이기 때문에 당사에게 매우 중요한 소송입니다. 유관 형사 소송 1심에서 유동환 외 3인에게 전원 유죄 판결이 내려졌지만 현재 2심에서 항소를 진행하고 있기 때문에 형사 소송의 결과는 현재 명확하게 예측할 수 없습니다. 前 경영진들의 배임 및 횡령과 관련한 형사 소송의 결과는 당사가 계류중인 유동환 외 10인에 대한 민사 소송의 결과에도 영향을 미치기 때문에 투자자 분들은 직접적으로 관련된 해당 형사 및 민사 소송을 더욱 유의깊게 살펴보시길 권유드립니다. 또한, 당사가 패소하여 기 환수된 금액 외 잔액에 대해 환수가 불가능 해질 수도 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다.

| [ 원고로 계류중인 민사 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2018가합581 | 민사 | 세화아이엠씨 | 유동환 외10 | - 손해배상 | 32,045 | - 1심 진행중 |

| 광주고법 | 2020나22321 | 민사 | 유동환 외1 | - 손해배상(기) - 광주지법 2018가합55567 사건의 항소 |

68 | ||

| 광주지법 | 2020가합52219 | 민사 | 유동환 | - 손해배상 | 1,602 | - 18가합55567 사건과 병합 예정 | |

| 광주지법 | 2020가합52332 | 민사 | 영암관광개발㈜ | - 자본금감소무효 등의 소 | 200 | - 1심 진행중 | |

| 광주지법 | 2020가합55140 | 민사 | 영암관광개발(주) 외 5 | - 회사에 관한 소송 (이사의 위법행위 유지청구 등) |

100 | - 1심 진행중 | |

| 광주지법 | 2020가합55300 | 민사 | 영암관광개발㈜ 외5 | 회계장부 등 열람 및 등사 청구의 소 | 100 | - 1심 진행중 | |

| 대전고법 | 2019나14705 | 민사 | ㈜창성코리아 | - 2018가합103856 원고패 사건 항소 | 500 | - 2019나14699와 병합 | |

| 광주고법 | 2020나20141 | 민사 | ㈜대성몰드 외2 | - 2017가합59616 손해배상 원고일부승 사건 항소 | 900 | - 2심 진행중 | |

| 광주고법 | 2020나20158 | 민사 | ㈜화성엠씨 외2 | - 2017가합59784 손해배상 원고일부승 사건의 항소 | 900 | - 2심 진행중 | |

| 광주지법 | 2020구합10494 | 민사 | 북광주세무서장 | - 소득금액변동통지처분취소 | 787 | - 1심 원고승 | |

| 광주대법 | 2020다261523 | 민사 | ㈜창성코리아 |

- 2019나14705 부당이득금 원고일부승 사건의 상고 | 920 | - 1심 진행중 | |

| 서울중앙지법 | 2020가합581659 | 민사 | 에이치피케이 | - 소유권이전등기 청구소 | 1,688 | - 1심 진행중 | |

| 대전지법 | 2020가합104197 | 민사 | ㈜창성코리아 외1 |

- 손해배상 | 2,393 | - 1심 진행중 |

이 뿐만 아니라 당사는 제 3채무자로써 계류중인 소송이 있습니다. 이는 대부분 당사가 외주체제의 생산 공정을 지니고 있을 때 당사에서 수주를 받아 도급 업무를 진행하던 업체들에 대해 당사가 제 3채무자로써 채권 가압류 소송을 진행하는 부분입니다.

| [ 제 3채무자로 계류중인 민사 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2017카단3465 | 가압류 및 기타 | (채권자) 유한회사 디엠지 | 주식회사 비알테크 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

300 | - '17.10.18 인용 |

| 광주지법 | 2017카단51874 | 가압류 및 기타 | (채권자) 이덕심 | 주식회사 비알테크 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

12 | - '17.11.14 인용 |

| 광주지법 | 2017카단51875 | 가압류 및 기타 | (채권자) 이덕심 | 주식회사 대원테크 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

4 | - '17.11.10 인용 |

| 광주지법 | 2017카단3971 | 가압류 및 기타 | (채권자) 정영장 | 주식회사 화성엠씨 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

7 | - '17.11.28 인용 |

| 광주지법 | 2017카단3972 | 가압류 및 기타 | (채권자) 정영장 | 주식회사 건강스틸 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

7 | - '17.11.28 인용 - 2018타채53385 가압류를 본압류로 이전하는 채권압류 및 추심명령 |

| 광주지법 | 2018카단50562 | 가압류 및 기타 | (채권자) 이덕심 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

127 | - '18.04.05 인용 - 2018타채54757 가압류를 본압류로 이전하는 채권압류 및 추심명령 |

| 광주지법 목포지원 |

2018타채10962 | 가압류 및 기타 | (채권자) 허정식 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

500 | - '18.04.23 인용 - '18.05.30 채권자 허정식 (일부)채권압류해제및추심명령포기신청 제출 |

| 대전지법 홍성지원 |

2018카단249 | 가압류 및 기타 | (채권자) 원강금속 주식회사 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

104 | - '18.06.15 인용 |

| 대전지법 | 2018카단2166 | 가압류 및 기타 | (채권자) 주식회사 대성사 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

30 | - '18.06.22 인용 |

| 광주지법 목포지원 |

2018타채3295 | 가압류 및 기타 | (채권자) 고려웰딩센타㈜ | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

26 | - '18.08.08 인용 |

| 광주지법 목포지원 |

2018타채12294 | 가압류 및 기타 | (채권자) 이병모 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

43 | - '18.08.28 인용 |

| 광주지법 | 2018타채13486 | 가압류 및 기타 | (채권자) ㈜동원홈푸드 | 1. 주식회사 제트디 2. 주식회사 지에스아이엠씨 |

- (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

16 | - '18.09.17 인용 |

| 광주지법 | 2018카단3387 | 가압류 및 기타 | (채권자) 주식회사 광주은행 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

1,168 | - '18.12.06 인용 |

| 광주지법 목포지원 |

2018타채12282 | 가압류 및 기타 | (채권자) 주식회사 삼리 | 유한회사 디엠지 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

202 | - '18.09.03 인용 |

| 광주지법 | 2018타채64486 | 가압류 및 기타 | (채권자) ㈜야긴건축사무소 | 주식회사 지에스글로벌 | - (제3채무자) 세화아이엠씨 - 가압류를 본압류로 이전하는 채권압류 및 추심명령 |

60 | - '18.12.27 인용 |

| 광주지법 | 2019타채52445 | 가압류 및 기타 | (채권자) ㈜벡스로직스 | 주식회사 위즈국제물류 | - (제3채무자) 세화아이엠씨 - 채권압류 및 전부명령 |

247 | - '19.02.26 인용 |

| 광주지법 | 2019타채1355 | 가압류 및 기타 | (채권자) ㈜조은앤플러스 | 주식회사 세한 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

17 | - '19.02.19 인용 |

| 광주지법 | 2019타채58237 | 가압류 및 기타 | (채권자) ㈜제이에이치에스 | 주식회사 위즈국제물류 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

72 | - '19.06.07 인용 |

| 광주지법 | 2019타채58940 | 가압류 및 기타 | (채권자) ㈜벡스로직스 | 주식회사 위즈국제물류 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

86 | - '19.06.17 인용 |

| 광주지법 | 2019타채59216 | 가압류 및 기타 | (채권자) 김종철 | 주식회사 대원테크 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

16 | - '19.06.20 인용 |

| 광주지법 | 2019타채10077 | 가압류 및 기타 | (채권자) 선정당사자 박병규 | 주식회사 대성몰드 | - (제3채무자) 세화아이엠씨 - 유체동산인도청구권 압류 명령 |

29 | - '19.09.19 인용 |

| 광주지법 | 2019타채11925 | 가압류 및 기타 | (채권자) 선정당사자 박병규 | 주식회사 대성몰드 | - (제3채무자) 세화아이엠씨 - 유체동산인도청구권압류명령 |

29 | - '19.10.25 인용 |

| 광주지법 | 2020타채1390 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 비알테크 | - (제3채무자) 세화아이엠씨 -채권압류 및 추심명령 |

72 | - '20. 2. 18. 인용 - '20. 2. 28. 제3채무자진술서 제출 |

| 광주지법 | 2020타채1391 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 대성몰드 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

7 | - '20. 2. 18. 인용 - ;20. 2. 28. 제3채무자진술서 제출 |

| 광주지법 목포지원 |

2020타채388 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 건강스틸 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

6 | - '20. 2. 18. 인용 - '20. 2. 28. 제3채무자진술서 제출 |

| 광주지법 | 2020타채1392 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 화성엠씨 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

7 | - '20. 2. 19. 인용 - '20. 3. 2. 제3채무자진술서 제출 |

| 광주지법 | 2020타채1389 | 가압류 및 기타 | (채권자) 임현(엘에이치테크) | 주식회사 대원테크 | - (제3채무자) 세화아이엠씨 - 채권압류 및 추심명령 |

105 | - '20. 2. 19. 인용 - '20. 3. 2. 제3채무자진술서 제출 |

| 서울동부지법 | 2020카단50528 | 가압류 및 기타 | (채권자) 한국타이어앤테크놀로지 주식회사 | 노기조 | - (제3채무자) 세화아이엠씨 - 채권가압류 |

30 | - '20. 3.6. 인용 - '20.03.11. 제3채무자진술서 제출 완료 |

| 대전지법 | 2020타채4462 | 채권압류 및 전부명령 | (채권자) 주식회사 영남건설 |

주식회사 창성코리아 |

- (제3채무자) 세화아이엠씨 - 채권압류 및 전부명령 |

353 |

- '20. 8.26. 인용 - '20.09.7. 제3채무자진술서 제출 완료 |

| 대전지법 | 2020타채110694 | 채권압류 및 전부명령 |

(채권자) 최동칠 |

주식회사 창성코리아 |

- (제3채무자) 세화아이엠씨 - 채권압류 및 전부명령 |

191 | - '20. 9.1. 인용 - '20.09.14. 제3채무자진술서 제출 완료 |

상기처럼 당사는 전 최대주주인 유동환, 퇴직 대표이사인 유희열 및 퇴직 임직원인 강정환, 허행범에 대하여 특정경제범죄 가중 처벌 등에 관한 법률 위반(배임, 횡령 및허위 세금계산서 교부등) 및 업무상 횡령의 혐의로 2018년 4월 2일 광주지방검찰청에 고소하였습니다. 또한 2018년 6월 7일 유동환, 강정환이 구속되어 2018년 6월 28일 기소되었으며(기소금액 273억원), 2020년 02월 14일 1심 판결이 선고되었습니다. 이와 관련된 가압류 등의 계류 소송은 146,589백만원이며 원고로 계류중인 21건(141,300백만원)의 세부 내역 및 진행상황은 다음과 같습니다.

| [ 원고로 계류중인 가압류 및 기타 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2018카합74 | 가압류 및 기타 | (채권자) ㈜세화아이엠씨 |

(채무자) 유동환 | - 지분권가압류 - 손해배상 청구관련 채권 보전 목적 - 채무자 유동환이 보유한 (주)유현/영암관광개발 지분 가압류 |

32,050 | - '18.04.17 인용 |

| 광주지법 | 2018카합99 | 가압류 및 기타 | (채무자) 유동환 | - 부동산가압류 - 손해배상청구관련 채권 보전 목적 영암관광개발 보유 부동산 가압류 |

32,050 | - '18.05.08 인용 | |

| 광주지법 | 2018카합50384 | 가압류 및 기타 | (채무자) 채해성 | - 주식가압류 - 손해배상 청구에 따른 주식가압류 신청 건 - 주당 500원 |

1,750 | - '18.07.20 인용 | |

| 광주지법 | 2018카합50416 | 가압류 및 기타 | (채무자) 유동환 | - 주식가압류 - 손해배상 청구에 따른 주식가압류 신청 건 - 보통주 480,000주, 주당 500원 |

32,050 | - '18.08.13 인용 | |

| 광주지법 | 2019카합50028 | 가압류 및 기타 | (채무자) 유동환 | - 주식가압류 - 광주은행 송정지점 보관중인 1.152.000주 중 기480,000주 제외한 672,000주 가압류 신청 |

32,050 | - '19.01.28 인용 | |

| 광주지법 | 2020하단50179 | 가압류 및 기타 | (채무자) 유동환 | - 파산선고 '- 횡령, 배임 보존조치의 일환에 따른 파산선고 신청 |

- | - '20.04.27. 신청 | |

| 서울남부지법 | 2020카단203352 | 가압류 및 기타 | (채무자) 유동환 | - 예탁유가증권가압류 - (제3채무자) 한국투자증권 주식회사 |

500 | 20.7.28. 인용 | |

| 광주지법 | 2020카확103 | 가압류 및 기타 | (채무자) 영암관광개발㈜ | - 소송비용부담재판 및 소송비용확정 - 2020비합5011 사건 종결에 따른 소송비용청구 |

- | - '20.06.26 신청인대리인 법무법인 엘케이비앤파트너스 접수증명 | |

| 광주고법 | 2020라1078 | 가압류 및 기타 | (채무자) 영암관광개발㈜ | - 가처분이의 - 2020카합50361 사건 결정 불복, 즉시항고 사건 |

- | ||

| 광주지법 | 2018카합50355 | 가압류 및 기타 | (채무자) 1. 노익균, 2. 문제균 3. 정재임, 4. 예술디자인 주식회사 선완래, 5. 조진형, 6. 캐나다인 나명자 |

- 부동산처분금지가처분 '- 사해행위로 의심되는 부동산 거래에 대한 부동산처분금지가처분 신청 |

307 | - '18.07.30 인용 | |

| 서울중앙지법 | 2018카단 817967 | 가압류 및 기타 | (채무자) ㈜위즈국제물류 | - 채권가압류 - 외상매입대금 선급금 400,000,000원에 대한 유동환, 허행범에게 반환 요청 - 본안 소송에 승소하더라도 집행불능예상 - 채무자가 제3채무자로부터 피압류채권 수령, 인출시 채권자에게 피해 - 피압류채권에 대한 가압류 |

400 | - '18.11.07 인용 | |

| 대전지법 천안지원 |

2019카단11314 | 가압류 및 기타 | (채무자) 1. 창성코리아, 2. 중앙기업 | - 부동산점유이전금지 가처분신청 - '16. 4. 20.자 임대차계약에 기한 임차권의 피보전권리의 요지 |

143 | - '19.09.02 인용 | |

| 광주고법 | 2019카정1024 | 가압류 및 기타 | (채무자) 1. ㈜비알테크, 2. ㈜대성몰드, 3. ㈜대원테크 | - 강제집행정지 | - | - '19.09.18. 결정 | |

| 광주지법 | 2019카합50671 | 가압류 및 기타 | (채무자) 1. ㈜비알테크, 2. ㈜대성몰드 4. ㈜대원테크 | - 유체동산인도 가압류신청 - 광주고법 2019나21919 유체동산인도 항소 기각 판결의 후속 조치 - 채무자측이 근로자에게 지급해야 할 임금 및 퇴직금을 채권자가 승계 후 지급 |

- | - '19,12.04 담보제공명령 (현금 공탁 63,000,000원) '19.12.12 인용 '- 해당 금액과 유체동산인도 항목과의 상계 주장 예정 |

|

| 광주고법 | 2020라1122 | 가처분이의 | (채무자) 1. 영암관광개발 주식회사 외 5인 |

- 2020카합50425 사건 '20. 8. 26. 원결정 인가에 대한 이의 신청 |

- | - | |

| 서울남부지법 | 2020라1109 | 가처분이의 | (채무자) 1. 영암관광개발 주식회사 외 5인 |

- 광주지방법원 목포지원 2020카합1080 사건 결정(기각) 불복, 즉시항고 사건 |

- | - | |

| 광주지법 | 2020카합50620 | 주식가압류 | (채무자) 유동환 (영암관광개발 주식회사) |

- 제3채무자가 진행하는 유상증자에 따른 제3채무자 발행한 채무자 소유주식의 가압류 |

5,000 | - | |

| 광주지법 | 2020카합50641 | 주식가압류 | (채무자) 유동환 (주식회사 유현) |

- 채무자가 제3채무자에 가지는 2020. 7. 1.자 유상증자를 통해 신규로 발행된 주식 가압류 |

5,000 | - | |

| 대전고법 | 2020카정109 | 강제집행정지 | (채무자) 창성코리아 |

대전고등법원 2019나14699 판결문에 따른 집행에 대한 집행정지 신청 |

-- | - 2020.9.21. 인용 | |

| 서울중앙지법 | 2020카합21744 | 부동산처분금지가처분 | (채무자) 에이치이케이 |

- | - | - 2020.9.21. 인용 | |

| 광주고법 | 2020카정1020 | 강제집행정지 | (채무자) 지에스아이엠씨 |

- 광주지방법원 2018가합178 판결문에 따른 집행에 대한 집행정지 신청 | - 2020.9.16. 인용 |

당사가 피고로 계류중인 15건의 가압류 및 기타 소송 금액은 6,196백만원이며 세부 내역 및 진행상황은 하기와 같습니다.

| [ 피고로 계류중인 가압류 및 기타 소송 현황 ] |

| (단위: 백만원) |

| 관할법원 | 사건번호 | 종류 | 원고 | 피고 | 내역 | 금액 | 진행상황 |

| 광주지법 | 2017카단3601 | 가압류 및 기타 | (채권자) ㈜화성엠씨 | (채무자) ㈜세화아이엠씨 |

- 채권가압류 - (제3채무자) 광주은행 - 채무자의 제3채무자에 대한 채권 가압류 |

156 | - '17.10.18 인용 - 총 407,204,629원 설정 |

| 광주지법 | 2017카합293 | 가압류 및 기타 | (채권자) ㈜건강스틸 | - 채권가압류 - (제3채무자) 광주은행 - 채무자의 제4채무자에 대한 채권 가압류 |

251 | - '17.10.18 인용 - 총 407,204,629원 설정 |

|

| 광주지법 | 2017카합318 | 가압류 및 기타 | (채권자) 1. ㈜비알테크, 2. ㈜대성몰드, 3. ㈜대원테크, 4. ㈜건강스틸, 5. ㈜제트디, 6. ㈜화성엠씨 | - 유체동산처분 및 점유이전금지가처분 - 유체동산에 대하여 점유를 풀고 집행관에게 인도 - 집행관은 현상을 변경하지 않을 것을 조건으로 채무자에게 사용허가 |

3,610 | - '17.11.08 인용 | |

| 광주지법 | 2018카합50578 | 가압류 및 기타 | (채권자) ㈜지에스아이엠씨 | - 채권가압류 - (제3채무자) 금호타이어(주) - 채무자의 제4채무자에 대한 채권 가압류 |

385 | - '18.11.16 인용 | |

| 광주지법 | 2018타채63107 | 가압류 및 기타 | (채권자) 1. ㈜벡스로직스, 2. ㈜제이에이치에스 | - 채권압류 및 추심명령 - (제3채무자) 광주은행 - 벡스로직스의 제3채무자에 대한 청구금액 : 11,373,697 - 제이에이치에스의 제3채무자에 대한 청구금액 : 2,928,566원 |

14 | - '18.11.23 인용 | |

| 광주지법 | 2019차전14917 | 가압류 및 기타 | (채권자) 선진로지스틱스㈜ | - 운송료 - ㈜세한에 청구한 운송료 비용의 미수 |

13 | - 19.08.27 정본송달 - 19.08.30 이의신청 |

|

| 광주지법 | 2019타채11080 | 가압류 및 기타 | (채권자) ㈜건강스틸 | - 채권압류 및 추심명령 - (제3채무자) 대한민국 법무부장관 조국 '- 채무자의 제3채무자에 대한 별지목록 기재의 채권을 압류 |

48 | - '19.10.10 인용 | |

| 광주지법 | 2020차전102757 | 가압류 및 기타 | (채권자) 한현수(에이스정밀) | - 어음금 - 채권자(원고)는 2017.12. 경부터 2018. 2.경까지 (유)디엠지에 물품 공급 - 물품대금 명목으로 디엠지가 배서한 전자어음 분할 수취, 피사취부도어음, 지급 거절 - 세화(채무자)에게 물품 공급되었으니 어음금을 지급하라 |

30 | - '20.02.26. 정본 송달 - '20.03.09. 이의신청서 제출 완료 |

|

| 광주지법 | 2020카합50535 | 가압류 및 기타 | (채권자) 예술디자인주식회사 | * 2018가합56324 사건의 원고(세화아이엠씨) 패 판결에 따른 가처분취소신청 | - | 2020. 7. 27. 신청서 송달 | |

| 광주지법 | 2020타채6843 | 가압류 및 기타 | (채권자) ㈜지에스아이엠씨 | - 채권압류 및 추심명령 - (제3채무자) 1. 광주은행, 2. 한국수출입은행, 3. 농협은행, 4. 중소기업은행, 5. 국민은행, 6. 신한은행 - 광주지법 2018가합178 사건 판결에 따른 결정 |

614 | - '20.07.24 인용 | |

| 광주지법 | 2020타채8098 | 채권압류 및 추심명령 |

(채권자) ㈜지에스아이엠씨 |

- 채권압류 및 추심명령 - (제3채무자) 1. 하나은행, 2. 국민은행, 3. 금호타이어 주식회사, 4. 주식회사 넥센타이어 - 2020타채6843 건으로 추심한 40,000,000원을 제외한 나머지 가압류 |

580 | - '20.08.31 인용 - '20.09.17 집행정지 신청서 제출 |

|

| 광주지법 | 2020차전26241 | 물품대금 | (채권자) 주식회사 비알테크 |

- 2017. 8. 21.자 비드링 재제작(18EA) 비용 3,960,000원 청구(부가세 포함) | 4 | -'20.9.16. 지급명령서 송달 -'20.9.28. 이의신청서 제출 |

|

| 광주지법 | 2020차전2624 | 물품대금 | (채권자) 주식회사 대원테크 |

- 2017. 9. 5.자 PRI사 43.5K 분리형 시뮬레이터 가공비 990,000원(부가세 포함) - 2017. 8. 31.자 S954 가공비 외 기타 2,412,300원(부가세 포함), 총 3,402,300원 청구 |

3 | -'20.9.16. 지급명령서 송달 -'20.9.28. 이의신청서 제출 |

|

| 광주지법 | 2020차전2625 | 물품대금 | (채권자) 주식회사대성몰드 |

- 2017. 8. 17.자 진공 Suction 기포 Test 비용 1,323,058원(부가세 포함) - 2017. 8. 31.자 S954 225/45R17 재제작(2조) 6,021,400원(부가세 포함), 총 7,344,458원 청구 |

7 | -'20.9.16. 지급명령서 송달 -'20.9.28. 이의신청서 제출 |

|

| 광주지법 | 2020타채8517 | 채권압류 및 추심명령 |

(채권자) 주식회사지에스아이엠씨 |

- 광주지방법원 2018가합178 물품대금 사건의 집행력 있는 판결정본에 기초하여 결정 | 481 | -'20.9.11. 인용 -'20.9.21. 집행정지(중지)신청서 제출 |

통상적으로 부채는 일반적으로 채무금액이나 채권자 등이 확정되어 있으나, 우발채무는 회사가 지급해야 할 금액이나 채권자 뿐만 아니라 회사가 지급해야 할 의무 그 자체도 불명확한 부채입니다. 금액을 합리적으로 추정할 수 없기 때문에 당사는 현재 연결재무제표 주석을 통해 우발부채에 대해 공시하고 있으며 당사가 피고로 계류중인 민사소송과 관련하여서는 확정부채로 계상하고 있습니다.

다만, 우발부채의 특성상 현재 상기 소송사건의 결과 및 자원의 유출금액과 시기에 대하여 합리적인 예측이 불가능하여, 해당 소송의 결과가 연결재무제표에 미치는 영향을 예측할 수 없습니다. 또한, 2020년 02월 14일 광주지방법원으로부터 제1심 유죄 판결 결정이 있는 사건에 대해 피고인의 항소가 진행중에 있으며 당사가 패소하고 자원의 유출금액과 시기가 합리적으로 예측 가능해진다면 추가적인 금액이 당사의 재무제표에 확정부채로 계상 될 수 있습니다.

당사는 전 최대주주 및 전 경영진 등의 배임 및 횡령 등으로 인하여 2017년 12월 31일 및 2016년 12월31일 종료되는 보고기간의 포괄손익계산서에 횡령손실을 각각 4,252백만원 및 3,945백만원을 인식한 바 있습니다. 다만 추가적으로 소송이 진행되는 과정 속에서 당사가 피고로 참여중인 민사소송과 관련하여우발채무가 현실화 되어 재무구조가 예상치 못하게 악화될 수 있으며, 확정부채로 계상한 소송건과 관련하여서도 실제 패소에 따라 현금 유출이 발생할 수 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다

(주3) 정정 전

| 가. 신주발행 관련 법적 분쟁에 따른 위험 2020년 09월 04일 당사의 주주인 안대웅(1,206,866주) 및 김권엽(20,000주)은 당사를 상대로 광주지방법원에 신주발행금지 및 회계장부 등 열람등사 가처분 신청을 하였습니다. 신청인들은 당사가 위법한 유상증자 및 분식회계 등에 대한 회계상 부정 혐의를 주장하였으며, 금번 유상증자 또한 주주에게 피해를 가한다 피력하였습니다. 당사는 2020년 09월 08일에 심문기일통지서를 송달받아 이에 따른 공시를 진행하였으며, 대리인인 법무법인 엘케이비앤파트너스를 통해 사건 신청이 당사의 전 경영진 유동환과 이해관계를 같이하는 안대웅 및 김권엽이 오로지 당사의 경영권 행사를 방해하기 위하여 제기한 것일 가능성이 다분하다 판단하여 반론문을 제출하였습니다. 신청인들은 심문기일이었던 2020년 10월 07일 하루 전인 2020년 10월 06일에 신주발행금지 가처분신청에 대한 소취하를 하여 당사는 이에 대한 공시를 진행하였습니다. 신고서제출일 현재 회계장부 등 열람등사 가처분신청(사건번호 2020카합 50664)은 계류중에 있습니다. 당사는 향후 진행일정에 맞추어 성실히 임할 예정이지만, 기존에 권리락이 발생한 시점 이후에 신주발행금지 가처분신청으로 인하여 유상증자 일정이 연기되었던 점에 따라 향후 추가적인 가처분 신청으로 인한 일정 조정이 발생할 수 있습니다. 또한, 현재 진행중인 회계장부 등 열람등사 가처분신청의 판결에 따라 당사의 실시간 회계정보 및 재무정보가 신청인들에게 제공될 수 있사오니, 투자자분들은 이점 유념하시어 투자에 임해주시길 바라겠습니다. |

(생략)

신고서 제출일 현재 신주발행금지 가처분신청은 소취하로 인하여 종결되었지만, 회계장부 등 열람등사 가처분신청(사건번호 2020카합 50664)은 계류중에 있습니다. 당사는 심문기일인 2020년 10월 07일 심문 종결 이후 준비서면을 광주지방법원으로 제출하였으며 이에 따라 2020년 10월 08일부로 채권자대리인 김길영에게 준비서면부본이 발송된 상태입니다. 당사는 해당 가처분신청과 관련하여 대리인인 법무법인 엘케이비앤파트너스를 통해 향후 진행일정에 맞추어 성실히 임할 예정입니다. 다만, 기존에 권리락이 발생한 시점 이후에 신주발행금지 가처분신청으로 인하여 유상증자 일정이 연기되었던 점을 감안한다면, 향후 추가적인 가처분 신청으로 인하여 금번 유상증자의 일정이 조정될 수 있습니다. 또한, 현재 진행중인 회계장부 등 열람등사 가처분신청의 판결에 따라 당사의 실시간 회계정보 및 재무정보가 신청인들에게 제공될 수 있사오니, 투자자분들은 이점 유념하시어 투자에 임해주시길 바라겠습니다.

(주3) 정정 후

| 가. 신주발행 관련 법적 분쟁에 따른 위험 2020년 09월 04일 당사의 주주인 안대웅(1,206,866주) 및 김권엽(20,000주)은 당사를 상대로 광주지방법원에 신주발행금지 및 회계장부 등 열람등사 가처분 신청을 하였습니다. 신청인들은 당사가 위법한 유상증자 및 분식회계 등에 대한 회계상 부정 혐의를 주장하였으며, 금번 유상증자 또한 주주에게 피해를 가한다 피력하였습니다. 당사는 2020년 09월 08일에 심문기일통지서를 송달받아 이에 따른 공시를 진행하였으며, 대리인인 법무법인 엘케이비앤파트너스를 통해 사건 신청이 당사의 전 경영진 유동환과 이해관계를 같이하는 안대웅 및 김권엽이 오로지 당사의 경영권 행사를 방해하기 위하여 제기한 것일 가능성이 다분하다 판단하여 반론문을 제출하였습니다. 신청인들은 심문기일이었던 2020년 10월 07일 하루 전인 2020년 10월 06일에 신주발행금지 가처분신청에 대한 소취하를 하여 당사는 이에 대한 공시를 진행하였습니다. 신고서제출일 전일인 2020년 10월 13일에 회계장부 등 열람등사 가처분신청(사건번호 2020카합 50664) 또한 소취하가 되어 현재 종결된 상태입니다. 향후 추가적인 신주발행금지 가처분 신청이 발생할 경우 금번 유상증자의 일정이 조정될 수 있습니다. 또한 회계장부 등 열람등사 가처분 신청이 추가적으로 발생할 경우 실시간 회계 정보 및 재무정보가 제공되어야 할 수 있사오니 투자자분들은 이점 유념하시어 투자에 임해주시길 바라겠습니다. |

(생략)

신고서 제출일 현재 신주발행금지 가처분신청과 회계장부 등 열람등사 가처분신청 모두 소취하로 인하여 종결되었습니다. 다만, 기존에 권리락이 발생한 시점 이후에 신주발행금지 가처분신청으로 인하여 유상증자 일정이 연기되었던 점을 감안한다면, 향후 추가적인 신주발행금지 가처분 신청이 발생할 경우 금번 유상증자의 일정이 조정될 수 있습니다. 또한 회계장부 등 열람등사 가처분 신청이 추가적으로 발생할 경우 실시간 회계 정보 및 재무정보가 제공되어야 할 수 있사오니 투자자분들은 이점 유념하시어 투자에 임해주시길 바라겠습니다.

(주4) 정정 전

나. 공모자금 세부 사용목적

|

[ 유상증자 자금사용의 우선순위 ] |

|

(단위 : 백만원) |

| 우선순위 |

자금용도 |

세부 내용 |

사용시기 |

금 액 |

| 1 | 채무상환자금 | 국내 장기/단기차입금 상환 | 2020년 11월 | 33,646 |

| 2 |

시설자금 |

공장 부지 매입 | 2020년 10월 ~ 2020년 12월 | 19,764 |

| 계 | 53,410 | |||

(생략)

| [ 채무상환자금 세부 내역 ] |

| (단위 : 백만원) |

| 구분 | 사업장 | 차입처 | 잔액 | 금리 | 상환금액 | 사용시기 |

비고 |

| 단기차입금 | 본사 | 한국씨티은행 | 1,032 | 5.17% | 1,032 | 20년 10월 | KRW |

| 광주은행 | 7,200 | 3.57~5.33% | 7,200 | 20년 10월 | KRW | ||

| 한국산업은행 | 4,200 | 3.26% | 4,200 | 20년 10월 | KRW | ||

| IBK기업은행 | 1,752 | 3.32~3.37% | 1,752 | 20년 10월 | JPY | ||

| 한국수출입은행 | 15,129 | 3.65% | 15,129 | 20년 10월 | USD | ||

| 단기차입금 계 | 29,313 | ||||||

| 장기차입금 | 본사 | 한국산업은행 | 5,000 | 3.38% | 4,333 | 20년 10월 | 잔액은 자체자금으로 상환할 예정 |

| 장기차입금 계 | 5,000 | - | |||||

| 주1) 유상증자를 통해 조달한 자금 중 일부자금은 조달시기와 사용시기가 일치하지 않을 수 있습니다. 이러한 미사용 금액에 대해서는 자금의 집행시점과 금리수준에 따라 은행등의 수시입출금예금, 정기예금 등 금융상품을 이용해 예치할 예정입니다. |

| 주2) IBK기업은행에서 차입한 1,752백만원은 2020년 06월 30일 기준 환율(JPY 11.1605)으로 산정된 금액이며 한국수출입은행으로부터 차입한 단기차입금 15,129백만원 또한 2020년 06월 30일 기준 환율(USD 1,200.70)으로 산정된 금액입니다. |

(주4) 정정 후

나. 공모자금 세부 사용목적

|

[ 유상증자 자금사용의 우선순위 ] |

|

(단위 : 백만원) |

| 우선순위 |

자금용도 |

세부 내용 |

사용시기 |

금 액 |

| 1 | 채무상환자금 | 국내 장기/단기차입금 상환 | 2020년 11월 | 33,646 |

| 2 |

시설자금 |

공장 부지 매입 | 2020년 11월 ~ 2020년 12월 | 19,764 |

| 계 | 53,410 | |||

(생략)

| [ 채무상환자금 세부 내역 ] |

| (단위 : 백만원) |

| 구분 | 사업장 | 차입처 | 잔액 | 금리 | 상환금액 | 사용시기 |

비고 |

| 단기차입금 | 본사 | 한국씨티은행 | 1,032 | 5.17% | 1,032 | 20년 11월 | KRW |

| 광주은행 | 7,200 | 3.57~5.33% | 7,200 | 20년 11월 | KRW | ||

| 한국산업은행 | 4,200 | 3.26% | 4,200 | 20년 11월 | KRW | ||

| IBK기업은행 | 1,752 | 3.32~3.37% | 1,752 | 20년 11월 | JPY | ||

| 한국수출입은행 | 15,129 | 3.65% | 15,129 | 20년 11월 | USD | ||

| 단기차입금 계 | 29,313 | ||||||

| 장기차입금 | 본사 | 한국산업은행 | 5,000 | 3.38% | 4,333 | 20년 11월 | 잔액은 자체자금으로 상환할 예정 |

| 장기차입금 계 | 5,000 | - | |||||

| 주1) 유상증자를 통해 조달한 자금 중 일부자금은 조달시기와 사용시기가 일치하지 않을 수 있습니다. 이러한 미사용 금액에 대해서는 자금의 집행시점과 금리수준에 따라 은행등의 수시입출금예금, 정기예금 등 금융상품을 이용해 예치할 예정입니다. |

| 주2) IBK기업은행에서 차입한 1,752백만원은 2020년 06월 30일 기준 환율(JPY 11.1605)으로 산정된 금액이며 한국수출입은행으로부터 차입한 단기차입금 15,129백만원 또한 2020년 06월 30일 기준 환율(USD 1,200.70)으로 산정된 금액입니다. |

【 대표이사 등의 확인 】

|

|

대표이사 확인서_1014 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2020년 07월 20일 | 증권신고서(지분증권) | 최초제출 |

| 2020년 08월 03일 | [기재정정] 증권신고서(지분증권) | 금융감독원의 정정요구로 인한 기재정정(파란색) |

| 2020년 08월 14일 | [기재정정] 증권신고서(지분증권) | 투자위험요소 정정 및 2020년 반기 보고서 제출로 인한 기재정정(초록색) |

| 2020년 08월 27일 | [기재정정] 증권신고서(지분증권) | 증권신고서 기재 보완에 따른 기재정정(빨간색) |

| 2020년 09월 01일 | [기재정정] 증권신고서(지분증권) | 1차발행가액 확정에 따른 정정(보라색) |

| 2020년 10월 12일 | [기재정정] 증권신고서(지분증권) | 금융감독원의 정정요구로 인한 기재정정(주황색) |

| 2020년 10월 14일 | [기재정정] 증권신고서(지분증권) | 증권신고서 기재 보완에 따른 기재정정(하늘색) |

| 금융위원회 귀중 | 2020년 07월 20일 |

| 회 사 명 : |

주식회사 세화아이엠씨 |

| 대 표 이 사 : |

손 오 동 |

| 본 점 소 재 지 : |

광주광역시 북구 첨단연신로 29번길 26 |

| (전 화)062-944-6161 | |

| (홈페이지) http://saehwaimc.com | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명) 손오동 |

| (전 화) 062-944-6161 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 70,000,000주 | |

| 모집 또는 매출총액 : | 53,410,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 :주식회사 세화아이엠씨 - 광주광역시 북구 첨단연신로 29번길 26 이베스트투자증권(주) - 서울특별시 영등포구 여의대로 14(여의도동) |

【 대표이사 등의 확인 】

|

|

대표이사 확인서_20.07.20._1 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

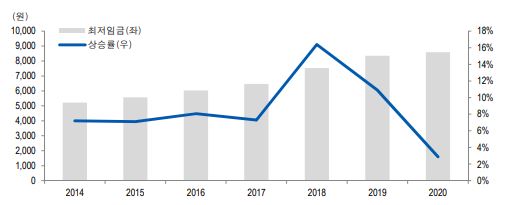

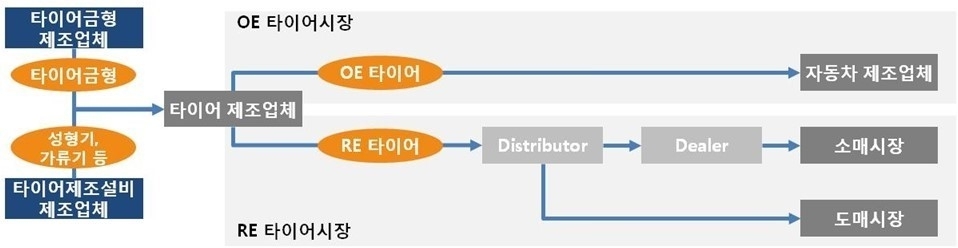

| 사업위험 | 가. 신종 코로나바이러스감염증(COVID-19)의 전세계적 확산에 따른 위험 2019년 12월경 중국 우한에서 발생한 COVID-19는 한국, 이란, 유럽, 미국 등 전세계로 번지며 WHO로부터 '세계적 대유행(Pandemic)'으로 공식 선언되었습니다. 이러한 상황 속에서, 국내 실물경제에도 COVID-19 확산의 영향이 크게 작용하고 있습니다. 당사의 주요 사업인 타이어 금형부문은 당사와 연결실체를 통해 미국, 중국, 유럽 등 국내외 생산시설을 보유하고 있어 COVID-19의 진행상황에 따라 영향을 받는 게 불가피합니다. 소비 위축 또는 기업의 투자 및 생산 감소가 지속될 경우 당사의 매출과 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 COVID-19 확산 추세 및 해당 바이러스가 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. 나. 전방산업 부진에 따른 위험 타이어금형 및 타이어 제조설비 산업의 성장성은 타이어 및 자동차 산업의 경기와 밀접하게 연결되어 있습니다. 후방 연쇄 효과를 지닌 자동차 산업은 현재 국내외적으로 부진을 면치 못하고 있습니다. 또한, 글로벌 경기 침체 및 무역관세 등으로 향후 글로벌 및 국내 완성차 업체의 생산량 및 판매량이 감소되어 전방산업은 추가적으로 부진할 수 있습니다. 자동차 산업의 부진은 당사의 전방산업인 타이어 산업의 성장 둔화로 이어지며 이는 당사의 외형 성장 및 수익성을 악화할 수 있사오니 투자자분들은 이점 유념하시어 투자에 임하시길 바라겠습니다. 다. 원재료 가격 및 비중의 통제 불가능성에 따른 위험 당사는 높은 매출원가율을 기록하고 있으며 매출총이익률이 최종 영업이익에 미치는 영향이 크기 때문에 원자재의 수급 및 조달능력은 당사가 수익을 달성하는데 있어서 중요한 요소중 하나입니다. 이에 따라 당사는 주요 원자재 가격 상승을 회피하기 위해 자체적으로 원재료 매입처 이원화 정책을 실시하고 있습니다. 다만, 원재료 가격의 경우 글로벌 경기 및 각 국가의 정책 등 다양한 외부요인으로 인하여 상승할 수 있는 통제 불가능한 요소입니다. 또한 당사는 수주 기반의 사업을 영위하고 있기 때문에 원자재 비중 또한 통제 불가능한 영역에 있습니다. 따라서, 외부요인으로 인하여 주요 원재료인 철자재류와 알루미늄 합금류 등의 가격이 일제히 상승할 시 당사는 판매가격에 즉각적으로 원재료 가격 상승분을 반영하기 어렵습니다. 이에 따라 통제 불가능한 요소로 인하여 원재료 가격이 일체 상승하거나, 가격이 상승한 원재료의 비중이 높아질 경우 당사의 수익성은 악화될 수 있으니 투자자분들은 이점 유념하시어 투자에 임하시길 바라겠습니다. 라. 가격협상력 부재에 따른 판매단가 하락의 위험 당사가 영위하는 타이어 금형 산업은 가격협상력이 고객사인 타이어 제조업체에게 있습니다. 이에 따라 당사의 주요 제품 판매단가는 i) 전방산업인 타이어제조업의 업황 악화로 고객사들이 수익성 확보를 위해 당사로부터의 매입가를 조절 할 경우, ii) 중국 경쟁업체의 저가 수주 전략으로 인해 가격경쟁이 심화될 경우, 하락이 발생할 수 있습니다. 타이어금형의 소모품적 특성상 연도별 판매가격의 변동폭이 크지 않음에도 불구하고 낮은 가격협상력으로 인하여 판매가격이 하락할 시 당사의 수익성은 악화될 수 있으니 투자자분들은 이점 유의하시어 투자에 임하시길 바라겠습니다. 마. 생산 정책 변경으로 인한 인건비 성격의 변화에 따른 위험 당사는 2017년 09월에 외주 체제에서 직영으로 생산 정책을 변경한 바 있습니다. 생산 정책의 변경 전에는 외주체제로써 매출의 하락분이 당사의 매출총이익률에 미치는 영향이 상대적으로 적었으나, 변경 이후 변동비적 성격을 지녔던 인건비가 고정비적 성격으로 바뀌어 영향이 증가했습니다. 생산 정책의 변경을 통해 당사는 전체 제조원가비를 낮출 수 있었으나, 반대로 매출 감소가 고정비적 성격의 인건비로 인해 당사의 수익성에 직접적으로 영향을 주게 되었습니다. 따라서 향후 매출 감소에 따라 생산량이 감소하여 유휴인력이 발생한다면, 고정비적 성격의 인건비가 당사의 수익성을 악화시킬 수 있으니 투자자분들은 이점 유의하시어 투자에 임하시길 바라겠습니다. 바. 낮은 연구개발비 및 기술 유출에 따른 위험 당사는 기술력 향상을 위해 매년 평균적으로 매출액의 약 1% 수준의 연구개발비를 지출하고 있지만 이는 업계 평균 추정치인 2.2% 보다 낮은 수준입니다. 당사가 타이어 제조업체의 다양한 요구에 맞춰 신기술을 요하는 부분변수들을 매년 새로 반영해야 되기 때문에 끊임없는 기술개발이 필요한 상황입니다. 이점을 감안하면 낮은 연구개발비의 지출은 장기적으로 당사의 기술 경쟁력 약화로 이어질 수 있습니다. 또한, 당사는 구조조정을 단행한 바가 있고 향후 경영정상화를 위해 인력 구조조정이 지속될 경우 기술 유출이 발생할 수 있으며 이는 당사의 경쟁력을 약화시킬 수 있으니 투자자분들은 해당 사항을 유념하시어 투자하시길 바랍니다. 사. 환율변동에 따른 위험 당사의 연결실체는 미국, 유럽, 중국 등 전세계적으로 사업을 영위하고 있습니다. 또한 운영 및 시설 자금을 달러, 유로, 엔화 등 통화 환율로 조달하고 있어 환율 변동 위험에 노출되어 있습니다. 이에 따라 환율 변동으로 인해 당사의 수익성에 부정적인 영향을 미칠 수 있으니 투자자 분들은 이점 유의하시길 바라겠습니다. |

| 회사위험 | 가. 前 경영진 횡령ㆍ배임 혐의 발생사실에 따른 위험 당사는 前 경영진에 의해 횡령 및 배임 혐의가 발생한 적이 있으며 개선기간을 부여받은 바 있습니다. 해당 혐의와 관련하여 당사는 2018년 04월 02일 前 대주주 유동환 등 4인을 횡령 및 배임 등의 혐의로 고소하였으며, 현재 이에 대한 형사 및 민사 소송을 진행하고 있습니다. 이 뿐만 아니라 당사는 광주지방검찰청은 2019년 06월 25일 前 대표이사인 유석우에 대해 공소 제기(미공개정보를 이용하여 자본시장법을 위반한 혐의 포함)한 사실이 있고 조세범처벌법 위반혐의로 기소된 사실이 있으며 신고서제출일 현재 세무 수정신고로 인한 국세 미잡금액이 존재합니다. 당사는 전 최대주주 및 전 경영진 등의 배임 및 횡령 등으로 인하여 2017년 12월 31일 및 2016년 12월31일 종료되는 보고기간의 포괄손익계산서에 횡령손실을 각각 4,252백만원 및 3,945백만원을 인식하였고 내부통제 시스템을 대폭 개선하였습니다. 하지만 당사가 과거 경영지배구조가 투명하지 않았다는 점과 실효적인 내부통제 시스템이 구축이 되지 않았다는 점을 투자자분들께서는 고려하시기 바랍니다. 또한, 향후 재판 결과에 따라 예측하지 못 하는 재무적 손실이 발생할 수 있다는 점과 잔여 국세 미납금액에 대한 납부로 현금 지출이 발생해야 한다는 점을 투자자분들은 유념하시어 투자에 임해주시길 바랍니다. 나. 과거 감사의견 거절 및 계속기업 관련 중요한 불확실성에 따른 위험 당사는 2017년도와 2018년도 감사보고서상 감사의견 '의견거절'을 수령하였으며 그 후 과거 재무제표 재작성을 통해 2017년도 감사보고서를 재발행하여 적정의견을 수령한 바 있습니다. 또한, 2018년 03월 06일 감사의견 비적정설에 대한 조회공시 요구로 인하여 당사의 주권 매매거래가 정지된 이력이 있으며, 2018년 03월 21일 감사인의 감사 범위 제한으로 인한 의견거절을 사유로 상장폐지 사유가 발생한 바 있습니다. 2018년 04월 02일에는 전 최대주주 및 전 경영진 등의 특정경제범죄 가중 처벌 등에 관한 법률 위반으로 인하여 상장적격성 실질심사 사유가 발생했었고 횡령 배임 혐의 발생과 함께 감사의견 거절을 받아 고객사와의 신뢰도 또한 저하되며 수주 감소로 이어진 상태입니다. 이에 따라 2019년도 감사보고서상 감사의견 '적정'을 받았음에도 계속기업으로서의 존속능력에 대한 유의적인 의문을 제기할 불확실성이 존재하기 때문에 투자자분들은 당사가 2019년 12월 31일로 종료된 보고기간 상 당기순손실 5,543백만원을 기록하였습니다. 또한, 재무구조 악화 등의 사유로 2020년 반기보고서 상 당기순손실 4,895백만원이 발생하였으며, 유동부채가 유동자산을 21,278백만원 만큼 초과하고 있으므로 이러한 상황이 지속될 시 계속기업으로서 그 존속능력에 유의적 의문이 제기될 수 있사오니 투자자분들은 이점 유념하여 투자에 임해주시기 바랍니다. 다. 최대주주 및 경영진 변경에 관한 위험 당사의 現 최대주주인 (주)우성코퍼레이션은 2019년 12월 24일부로 종전 최대주주인 (주)얼라이컴퍼니가 보유하고 있는 일체의 주식을 양수하였습니다. 또한 150억원의 제3자 배정 유상증자를 통해 최대주주의 지분을 확보하였습니다. 현재 당사의 대표이사로 선임된 손오동 대표이사는 타이어 산업과 밀접한 석유화학업체인 現 최대주주 (주)우성코퍼레이션의 부회장출신이며 (주)우성에너지 대표이사로 지내며 석유화학업계의 네트워크와 안정적 경영관리 역량을 보여준 바 있습니다. 하지만 최대주주가 변경된지 얼마 되지 않았으며, 변경 후 신규 경영진의 경영 역량을 판단할 만큼의 결과가 발생하지 않았으므로 투자자들은 변경된 최대주주 및 신규 경영진의 약력을 유념하시어 투자에 임하시길 바라겠습니다. 라. 매출처와의 신뢰도 약화에 따른 매출감소의 위험 당사가 영위하고 있는 타이어 금형 사업은 품질, 대응력, 기술력 등을 대변하는 신뢰도가 핵심 경쟁력입니다. 고객처인 타이어 제조업체는 시장에서 우세적 경쟁지위를 유지하기 위하여 타이어의 부분 변수에 대해 자체의 규범을 가지고 있고 이의 외부 유출에 매우 예민합니다. 또한, 고객처들의 전방산업인 자동차 업체에 대한 납기 대응력을 중요시합니다. 당사는 해당 부분변수를 수령하여 이에 부합하는 금형을 타이어 제조업체들이 납기를 맞출 수 있게 생산하기 때문에 내부적 요인(구 경영진의 위법행위, 경영진 교체, 외부감사 및 상장폐지 이슈 등)을 겪는 동안 당사에 대한 고객사의 신뢰도는 약화되었다고 판단됩니다. 현재 당사는 기존 거래처와의 신규 발주 및 거래재개를 통해 신뢰도를 회복해 나아가고 있습니다. 다만, 당사가 보유하고 있던 신뢰도를 전면 회복하는데는 일정부분 시간이 소요될 것으로 예상됩니다. 따라서, 향후 타이어 금형에서 중요한 결함이 발생하거나 타이어 제조업체에 대한 납기 대응이 충분치 않을 경우 당사의 신뢰도는 추가적으로 하락할 수 있으며, 이에 따라 당사에 대한 발주량 또한 감소할 수 있습니다. 신뢰도가 추가적으로 하락할 시 당사의 매출 하락 또한 야기할 수 있으니 투자자분들은 이점 유념하시어 투자에 임하시길 바라겠습니다. 마. 매출총이익 및 영업이익 저하에 따른 위험 당사는 2017년 온기 85.62%의 매출원가율을 기록하였고 2018년 온기와 2019년 온기에는 각각 상승한 94.75%, 90.28%를 기록하며 낮은 매출총이익률을 달성하였습니다. 이는 매출원가의 직접적인 증가 보다는 가격 협상력 약화에 따른 매출단가의 하락에 기인합니다. 또한 당사는 2017년 온기에 4,220백만원 영업손실을 보이다 2018년 온기에 대폭 증가한 27,003백만원의 영업손실을 기록하였으며 2019년 온기에는 소폭 하락한 10,507백만원의 영업손실을 보였습니다. 해당 영업손실은 매출의 감소분 뿐만 아니라 상당 부분 판매비와 관리비의 증대에 기인합니다. 전체적으로 당사가 2018년부터 대면한 내부적 문제(구 경영진의 위법행위, 경영진 교체, 외부감사 및 상장폐지 이슈 등)로 인해 정상적인 상황이라면 발생하지 않았을 대규모의 비경상 및 일회성 비용이 지출됐기 때문입니다. 현재 당사는 내부적 요인으로 인해 매출처와의 신뢰도가 하락한 상태이며 이에 따라 영업 경쟁력이 약화된 상태입니다. 또한, 당사가 어려움을 겪고 있는 동안 후발 중국 업체는 경쟁력을 강화 시켰고 이로 인해 당사의 손익 실적은 크게 악화되었습니다. 2020년 반기 기준 아직 2,746백만원의 영업손실을 기록하고 있으며 해당 업황이 지속될 시 당사의 외적 성장이 이루어지지 않고, 단가 압박 및 고정비 부담의 증가로 인하여 수익성이 악화 될 수 있으니 투자자분들은 당사의 이익에 유의미한 영향을 미치는 비용들에 대하여 유의하여 투자하시길 권유드립니다. 바. 매출채권과 재고자산 변동에 따른 위험 당사의 매출채권의 규모는 매출감소에 상응하여 2017년 온기 대비 약 50% 감소한 21,916백만원입니다. 또한 해당 매출채권에 대한 회수일수는 2017년 온기 57일에서 2019년 온기 84일로 약 47% 증가한 상태입니다. 다만, 당사는 관계사들에게서도 매출채권이 발생하는데 해당 매출채권의 평균회수 일수가 대폭 증가하였습니다. 이는 특히 상당 부분 Quality Mold(NA) 등 미국에 있는 법인에서 발생하는 바, 현재 전량 충당금을 설정한 상태이니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다. 재고자산의 경우 외주체제에서 직영체제로 생산 정책을 변경하며 증가하였는데 현재 장기성 재고로 파악되지는 않습니다. 또한, 당사의 선주문 후생산 사업 구조에 따라 재고가 급격하게 증가하지는 않을 것으로 판단됩니다. 하지만 생산 정책 변경에 따라 재고자산이 당사의 부담으로 변경되었다는 점과 해당 재고가 악성재고로 전환되어 매출 창출에 기여하지 못 할 수 있다는 점 유념하시어 투자에 임하시길 바라겠습니다. 사. 미수금 등 기타수취채권 대손충당금 관련 위험 현재 당사는 금융자산의 손상과 관련하여 최초인식 후 하나 이상의 손상사건이 발생한 결과 손상되었다는 객관적인 증거가 있고 그 손상사건이 신뢰성 있게 추정할 수 있는 금융자산의 추정미래현금흐름에 영향을 미친 경우에만 당해 금융자산이 손상되었다고 판단하고 있습니다. 해당 기준을 기반으로 당사는 2020년 1분기말 기준 장기미수금 58억원에 대해 57억원(99%), 장기대여금 22억원에 대해 16억원(75%)의 대손충당금을 설정하는 등 일부 채권에 대해 높은 대손충당금을 설정하고 있었으며 2020년 반기 기준으로도 동일한 대손충당금 설정 비율을 유지하고 있습니다. 이는 대부분 당사가 도급 체계의 생산정책을 운영했을 당시 前 경영진의 배임 및 횡령과 관련되어 있는 다수의 업체들 등에 대하여 도급계약을 중단 하며 설정한 충당금입니다. 하지만 단기대여금, 장기대여금, 유동성장기대여금 등 아직 충당금 전액 설정 되지 않은 부분에 있어서 향후 기타 대손상각비가 반영되어 당기순이익에 악영향을 미칠 수 있사오니 투자자분들은 이점 유념하시어 투자에 임해주시길 바라겠습니다. 아. 연결실체 정상화 차질에 따른 위험 당사의 연결실체는 현재 미국, 중국, 유럽에서 사업을 영위하고 있습니다. 또한 각 지역별로 생산공장 및 몰드 수리 공장을 지니고 있습니다. 현재, 당사는 중국에 있어서 불필요한 법인을 매각하고, 각 지역별로 경영의 효율성을 높이기 위해 북미에서는 종속기업을 단순화화 할 예정에 있습니다. 다만, 최근 3개년 동안 당사의 연결실체의 실적은 호전되지 못하고 있습니다. 또한, 당사는 미국, 중국, 유럽에 소재한 종속회사들에 대한 지급보증 내역이 있기 때문에 경영정상화가 이루어져 관계사들을 통한 차입금 상환이 직접 이루어지지 않는다면 실제 당사가 해당 차입금을 부담할 위험이 있으며 이에 따른 현금 유출이 발생할 수 있습니다. 투자자분들은 이점 유의하시어 투자에 임하시길 바라겠습니다. 자. 재무건전성 약화에 따른 위험 당사는 재무상태의 건전성을 강화하기 위해 자본 확충 및 자산 매각을 진행하였고, 전환사채 등에 대해서도 상당부분 자본 전환을 완결하고 전환 확약을 받는 등 재무상태 건전성을 개선하기 위해 노력하고 있습니다. 다만, 당사는 2017년 온기부터 지속해서 결손금이 누적됐고, 이에 따라 자본의 크기가 감소되어 왔습니다. 또한, 당사의 부채비율은 감소한 자본의 크기로 인해 악화되어 왔습니다. 현재 당사는 재무건전성 개선을 위해 비유동자산도 매각 예정중에 있으며 금번 유상증자를 통해 추가적인 자본확충 및 차입금 상환이 진행 될 예정입니다. 다만, 부진하고 있는 업황과 하락한 고객사에 대한 당사의 신뢰도로 인해 수익성이 악화 되었으며, 2020년 반기에도 당사는 실제 2019년 온기 대비 4,728백만원의 결손금이 누적 되었으며 향후 연결실체들의 경영정상화가 이루어지지 않는다면 큰 규모의 결손금이 추가적으로 발생할 수 있습니다. 지속적인 결손금 누적은 단기차입금의 감소에도 불구하고 당사의 재무건전성을 악화시킬 수 있사오니 투자자분들은 이점 유념하시어 투자에 임하시길 바라겠습니다. 차. 소송 관련 우발채무 현실화에 대한 위험 당사가 현재 계류중인 민형사 소송은 前 경영진의 횡령 및 배임 혐의와 관련된 소송을 포함하여 신고서 제출일 현재 89개 입니다. 이에 따라 현재 횡령ㆍ배임혐의와 관련하여 민형사상 적법절차를 진행중이며, 본 절차의 일환으로 피고소인 유동환 외 10명에 소가 32,686백만원 상당의 손해배상 청구가 진행 중입니다. 당사는 전 최대주주 및 전 경영진 등의 배임 및 횡령 등으로 인하여 2017년 12월 31일 및 2016년 12월31일 종료되는 보고기간의 포괄손익계산서에 횡령손실을 각각 4,252백만원 및 3,945백만원을 인식한 바 있습니다. 다만 추가적으로 소송이 진행되는 과정 속에서 당사가 피고로 참여중인 민사소송과 관련하여 우발채무가 현실화 되어 재무구조가 예상치 못하게 악화될 수 있으며, 확정부채로 계상한 소송건과 관련하여서도 실제로 패소에 따라 현금 유출이 발생할 수 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바라겠습니다 카. 증권선물위원회 과징금부여 관련 위험 당사는 증권선물위원회가 주최하는 2020년 07월 01일 제13차 정례의회에서 과거 2018 회계년도 기초잔액 확정 지연에 따라 정기보고서를 지연 제출 하게된 점에 대해 제출의무 위반을 이유로 과징금을 부과받았으니 이점 유의하시기 바랍니다. 타. 매매거래정지 및 상장폐지 이력 관련 위험 당사는 개선계획기간 동안 계획서에 따라 충실히 이행하여 기존 발생하였던 거래정지를 종결시켰습니다. 이에 따라 현재는 유가증권시장 상장규정 제2장 보통주권 제5절 제 47조(관리종목지정) 및 제48조(상장폐지)의 법규에 해당되지 않습니다. 다만, 2017년도부터 매매거래정지 사유가 발생한 점과 거래 재개가 된지 얼마 되지 않았다는 점을 투자자분들은 유념하시어 투자에 임하시길 바라겠습니다. 파. 최대주주 지분희석 및 경영권 관련 위험 신고서제출일 기준 당사의 최대주주 (주)우성코퍼레이션은 31,800,000주(지분율 39.06%)를 보유하고 있습니다. 금번 주주배정후 실권주 일반공모에서 최대주주는 배정주식수의 50% 이상에 대해 참여할 계획으로 유상증자 후 당사의 최대주주 지분율은 30.07%로 하락할 것으로 예상됩니다. 금번 유상증자로 발행되는 신주 70,000,000주 중 최대주주는 보유지분에 따라 27,455,330주를 배정받을 예정입니다. 최대주주는 배정주식수 중 50%인 13,727,665주 이상으로 청약할 예정이며 청약예정금액은 1차발행가액 기준 약 105억원입니다. 향후 추가적인 유상증자나 주식관련 사채의 발행 등으로 최대주주의 지분율이 희석될 가능성은 존재하며 이에 따른 지속적인 모니터링이 필요하므로 투자자께서는 이 점 유의하시어 금번 투자를 진행하시기 바랍니다. 하. 미상환 전환사채 관련 위험 당사는 2017년 11월 29일 운영자금 40억, 타법인증권취득 60억, 기타자금 50억을 목표로 150억원의 제 3회차 무기명식 이권부 무보증 사모 전환사채를 발행하였습니다. 2018년 02월 22일에는 운영자금 50억 및 타법인증권취득 110억을 자금사용목적으로 하는 제 4회차 무기명식 이권부 무보증 사모전환사채 160억원을 발행하였습니다. 또한, 발행 이후 현재까지 주식으로의 전환청구에 따라 25,840백만원의 권면금액이 자본 전환되었습니다. 다만, 신고서 제출일 현재 미상환 전환사채 잔액이 5,160백만원 존재하기 때문에 최대주주 지분율 희석의 위험 뿐만 아니라 조기상환청구의 위험이 존재합니다. 또한, 당사가 배임 및 횡령혐의 발생 이후 내부통제 시스템을 강화 하였음에도 추가적인 기한의 이익상실 사유가 발생할 수 있으며 이에 따라 추가적인 자기사채 매입의 위험이 존재합니다. 따라서, 향후 추가적인 지분 희석 및 현금 유출이 발생할 수 있사오니 투자자 분들은 이점 유념하시어 투자에 임하시길 바랍니다. 갸. 신규 마스크 사업 진출에 따른 위험 당사는 사업다각화의 일환으로 2020년 07월 13일에 정관에 마스크 사업을 추가하여 방역 마스크 사업을 진행하고 있으며 현재까지 총 24대의 덴탈 마스크 기계장치와 5대의 KF94 마스크 제조 기계장치를 구비하였습니다. 또한, 2020년 08월 17일부로 KF94, KF80, 수술용, 부직포 마스크에 대해 미국 FDA 인증을 받았습니다.현재 당사는 신규 마스크 사업에 대한 추가적인 확장 계획이 없으며 이에 따라 추가적인 설비 투자를 위한 자본 투입 계획 또한 없습니다. 신규 마스크사업과 관련하여 당사는 약 115억원에 해당하는 단일판매 및 공급계약을 체결하였으나 계약 상대방이 총 선계약금 2억원 중 선지급한 6천만원을 제외한 잔금 1억 4천만원에 대해 잔금지급일까지 지급을 하지 못 하여 계약이 파기 되었습니다. 이를 제외하면 신고서 제출일 현재 신규 마스크 사업으로 창출된 매출은 없으며, 향후 COVID-19의 확장세에 따라 마스크 자체에 대한 시장의 수요와 공급이 변동하여 수익창출이 어려울 수 있습니다. 또한, 당사의 주 사업은 타이어 금형 제조업이기에 당사는 마스크 사업에 대한 경영 및 관리 경험이 없으며 이에 대한 역량 또한 검증된 바 없습니다. 이에 따라, 수익의 다각화를 위해 진행하는 마스크사업이 되려 당사에게 고정비 부담으로 작용하여 수익성을 악화 시킬 수 있으니 투자자분들은 이점 유념하시어 투자에 임하시길 바라겠습니다. |

| 기타 투자위험 | 가. 신주발행 관련 법적 분쟁에 따른 위험 2020년 09월 04일 당사의 주주인 안대웅(1,206,866주) 및 김권엽(20,000주)은 당사를 상대로 광주지방법원에 신주발행금지 및 회계장부 등 열람등사 가처분 신청을 하였습니다. 신청인들은 당사가 위법한 유상증자 및 분식회계 등에 대한 회계상 부정 혐의를 주장하였으며, 금번 유상증자 또한 주주에게 피해를 가한다 피력하였습니다. 당사는 2020년 09월 08일에 심문기일통지서를 송달받아 이에 따른 공시를 진행하였으며, 대리인인 법무법인 엘케이비앤파트너스를 통해 사건 신청이 당사의 전 경영진 유동환과 이해관계를 같이하는 안대웅 및 김권엽이 오로지 당사의 경영권 행사를 방해하기 위하여 제기한 것일 가능성이 다분하다 판단하여 반론문을 제출하였습니다. 신청인들은 심문기일이었던 2020년 10월 07일 하루 전인 2020년 10월 06일에 신주발행금지 가처분신청에 대한 소취하를 하여 당사는 이에 대한 공시를 진행하였습니다. 신고서제출일 전일인 2020년 10월 13일에 회계장부 등 열람등사 가처분신청(사건번호 2020카합 50664) 또한 소취하가 되어 현재 종결된 상태입니다. 향후 추가적인 가처분 신청이 발생할 경우 금번 유상증자의 일정이 조정될 수 있습니다. 또한 회계장부 등 열람등사 가처분 신청이 추가적으로 발생할 경우 실시간 회계 정보 및 재무정보가 제공되어야 할 수 있사오니 투자자분들은 이점 유념하시어 투자에 임해주시길 바라겠습니다. 나. 환금 제한 및 원금 손실 가능성 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있습니다. 투자자분들은 투자시 이점 유의하시기 바랍니다. 다. 주가 희석화 및 인수인의 실권주 인수분 물량 출회에 따른 주가하락 위험 금번 유상증자에 따른 모집예정주식 70,000,000주가 향후 유가증권 시장에 추가 상장될 경우 유통주식수의 증가로 인하여 주가 희석화 위험이 발생할 수 있습니다. 또한, 구주주 청약결과 실권주 및 단수주가 발생하는 경우 동 수량은 일반에게 공모할 예정이며, 일반공모에서도 청약이 미달될 경우 미달된 수량(최종 실권주)은 대표주관사인 이베스트투자증권(주)이 최종 실권주를 인수하게 됩니다. 현재 최대주주는 50% 이상을 청약할 예정에 있지만 기타 투자자의 청약 결과에 따라 실권주는 발생할 수 있습니다. 당사는 해당 실권주에 대해 인수금액의 17.0%를 추가수수료로 지급하게 되며, 이를 고려하면 대표주관회사의 실권주 매입단가는 일반청약자들 보다 낮은 것과 같은 결과가 초래됩니다. 이에 대표주관회사가 당사 주식을 인수한 후에 신주상장일 전전영업일부터 즉시 매각이 가능하고, 조기에 장내에서 매각할 가능성이 높으며, 이 경우 주가의 일부 조정 가능성이 있습니다. 투자자분들은 투자시 이점 유의하시기 바랍니다. 라. 발행규모 감소 가능성에 따른 위험 주식시장의 급격한 상황 악화 등으로 인하여 금번 유상증자 발행가격이 하락하면서 모집규모가 크게 줄어들 경우, 당사가 계획했던 사업추진 및 자금운용 등에 차질이 빚어지면서 사업실적 및 재무적 안정성에 부정적 영향을 미칠 수 있습니다. 투자자분들은 투자시 이점에 유의하시기 바랍니다. 금번 유상증자를 통한 자금사용목적은 Ⅴ. 자금의 사용목적 부분을 참고하여 주시기 바랍니다. 마. 집단 소송 제기 가능성 위험 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있습니다. 바. 금융감독기관의 규제 강화에 따른 위험 최근 금융감독기관 등의 관리감독기준이 엄격해지고 있는 상황으로 관련 규정을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 향후 감독기관으로부터 당사가 현재 파악하지 못한 제재가 부과될 경우 주가하락 및 유동성(환금성) 제약 등으로 인해 투자금에 막대한 손실이 발생할 수 있으니 투자자들께서는 관련 규정을 충분히 검토하신 후 투자에 임해주시기 바랍니다. 사. 유상증자 일정 변경 가능성에 따른 위험 본 증권신고서는 공시심사 과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자들께서는 투자시 이러한 점을 감안하시기 바랍니다. 아. 유상증자 철회에 따른 위험 유상증자 진행 중에 모집 절차의 진행에 중대한 영향을 미칠만한 사유가 발생하여 당사 혹은 대표주관회사의 판단으로 유상증자가 철회될 수 있습니다. 유상증자 납입전에 철회될 경우 청약으로 인한 손실은 발생하지 않으나, 철회시점에 따라 권리락에 따른 주가하락, 신주인수권증서 매매로 인한 손실 등이 발생할 수 있음을 투자자께서는 유의하시기 바랍니다. 또한, 당사가 계획한 자금사용목적의 자금이 조달되지 않기 때문에 당사는 단기간 유동성 위험에 직면하여 매우 위험한 상황이 발생할 수 있으니 이점 유의하시기 바랍니다. 자. 기타 투자자 유의사항 본 건 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있으며, 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 여러분의 독자적인 판단에 의해야 함을 유의 하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 70,000,000 | 500 | 763 | 53,410,000,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 이베스트투자증권 | 기명식보통주 | 70,000,000 | 53,410,000,000 | -인수수수료: 모집총액의 1.7% -실권수수료: 잔액인수금액의 17% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2020년 11월 04일 ~ 2020년 11월 05일 | 2020년 11월 12일 | 2020년 11월 06일 | 2020년 11월 12일 | 2020년 09월 03일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 차입금상환 | 33,646,000,000 |

| 시설자금 | 19,764,000,000 |

| 발행제비용 | 1,153,603,800 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유상증자결정)-2020.08.03 |

| 【기 타】 | 1) 금번 주식회사 세화아이엠씨의 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 이베스트투자증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 인수방법 및 인수대가의 자세한 내용은 '제1부 I. 5 인수등에 관한 사항'을 참고하여 주시기 바랍니다. 대표주관회사인 이베스트투자증권(주)는 투자중개업자로써 타인의 계산으로 증권의 발행ㆍ인수에 대한 청약의 권유, 청약, 청약의 승낙 및 자본시장법상의 증권의 인수업무를 수행합니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 청약일 전 제3거래일에 결정될 예정입니다. 4) 상기 청약기일은 구주주의 청약기일이며, 일반공모의 청약기일은 2020년 11월 09일 ~ 2020년 11월 10일(2영업일간)입니다. 일반공모 청약 공고는 2020년 11월 06일에 대표주관회사의 인터넷 홈페이지(http://www.ebestsec.co.kr)를 통해 게시 될 예정입니다. 5) 일반공모 청약은 대표주관회사인 이베스트투자증권(주)의 본ㆍ지점, 홈페이지 및 HTS에서 가능합니다. 단, 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 총 50,000주 이하(액면가 500원 기준)이거나 배정하여야 할 주식의 공모금액이 1억원 이하일 경우에는 일반공모 청약을 하지 아니하고, 대표주관회사인 이베스트투자증권(주)가 자기계산으로 인수할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 정정명령 조치를 취할 수 있으며, 정정 명령 등에 따라 본 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 '자본시장과 금융투자업에 관한 법률' 제165조의6 2항1호에 의거 당사와 이베스트투자증권(주)간에 주주배정 후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 70,000,000주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위: 주, 원) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출)방법 |

| 기명식 보통주 | 70,000,000 | 500 | 763 | 53,410,000,000 | 주주배정후실권주일반공모 |

* 최초 이사회 결의일 : 2020년 07월 20일

주1) 1주의 모집가액 및 모집총액은 1차 발행가액기준이며, 확정되지 아니한 금액입니다.

발행가액은 '증권의 발행 및 공시 등에 관한 규정' 제5-18조에 의거 주주배정 증자시가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가격을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊) '유가증권의 발행 및 공시등에 관한 규정' 제57조의 방식을 일부 준용하여 Ⅰ. 모집 또는 매출에 관한 일반사항의 3. 공모가격 결정방법에 기재된 바와 같이 산정할 예정입니다.

■ 1차발행가액의 산출근거

본 증권신고서의 1차발행가액은 신주배정기준일 전3거래일을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균 주가와 1주일 가중산술평균주가 및 기산일 가중산술평균주가를 산술평균 산정한 가액과 기산일 가중산술평균주가 중 낮은 금액을 기준주가로 하여 할인율 25%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 모집가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

※ 1차발행가액 = [기준주가 * (1- 할인율) ] / [ 1 + ( 증자비율 * 할인율 ) ]

상기 방법에 따라 산정된 1차발행가액은 참고용이며, 청약일전 3거래일에 확정발행가액을 공시할 예정입니다.

[1차발행가액산정표]

| 기산일 : 2020년 08월 31일 |

| (단위: 원, 주) |

| 일자 | 종가 | 거래량 | 거래대금 |

| 2020-08-31 | 1,235 | 680,725 | 842,875,135 |

| 2020-08-28 | 1,230 | 1,377,697 | 1,716,171,430 |

| 2020-08-27 | 1,190 | 741,399 | 887,074,030 |

| 2020-08-26 | 1,225 | 772,083 | 941,089,890 |

| 2020-08-25 | 1,225 | 5,524,714 | 7,078,322,640 |

| 2020-08-24 | 1,160 | 369,122 | 430,826,580 |

| 2020-08-21 | 1,190 | 1,268,923 | 1,484,482,895 |

| 2020-08-20 | 1,110 | 583,101 | 653,253,935 |

| 2020-08-19 | 1,140 | 584,833 | 667,276,720 |

| 2020-08-18 | 1,140 | 775,381 | 893,387,590 |

| 2020-08-14 | 1,175 | 861,147 | 1,020,518,485 |

| 2020-08-13 | 1,175 | 823,346 | 984,063,260 |

| 2020-08-12 | 1,175 | 853,031 | 1,003,340,000 |

| 2020-08-11 | 1,175 | 804,852 | 961,800,905 |

| 2020-08-10 | 1,195 | 1,273,605 | 1,483,933,500 |

| 2020-08-07 | 1,130 | 569,394 | 646,537,980 |

| 2020-08-06 | 1,150 | 646,693 | 743,528,830 |

| 2020-08-05 | 1,160 | 718,623 | 835,125,230 |

| 2020-08-04 | 1,175 | 426,468 | 489,398,795 |

| 2020-08-03 | 1,135 | 698,384 | 801,162,990 |

| 1개월 거래량 가중평균종가 (A) | 1,207 | - | |

| 1주일 거래량 가중평균종가 (B) | 1,260 | - | |

| 최근일 거래량 가중평균종가(C) | 1,238 | - | |

| (A),(B),(C)의 산술 평균 (D) | 1,235 | (A+B+C)/3 | |

| 기준주가 (E) | 1,235 | (C와 D중 낮은가액) | |

| 할인율 (F) | 25% | - | |

| 증자비율 (G) | 86.32% | - | |

| 1차발행가액 (호가단위 미만은 호가단위로 절상, 액면가액 이하일 경우 액면가액을 발행가액으로 함) |

763 | 기준주가 × (1-할인율) / (1+유상증자비율 × 할인율 ) |

|

■ 공모일정 등에 관한 사항

당사는 2020년 07월 20일 이사회를 통해 유상증자 최초 결의를 하였으며, 세부 일정은 다음과 같습니다

| 날 짜 | 업 무 내 용 | 비고 |

| 2020년 07월 20일(월) | 이사회결의 | - |

| 2020년 07월 20일(월) | 증권신고서 제출 | - |

| 2020년 07월 20일(월) | 신주발행 및 기준일 공고 | 당사 인터넷 홈페이지 (www.saehwaimc.com) |

| 2020년 08월 03일(월) | [정정] 증권신고서 제출 | 금융감독원 요구정정에 따른 정정 |

| 2020년 08월 14일(금) | [정정] 증권신고서 제출 | 반기보고서 제출에 따른 정정 |

| 2020년 08월 27일(목) | [정정] 증권신고서 제출 | 자진정정 |

| 2020년 08월 31일(월) | 1차 발행가액 확정 | 신주배정기준일 3거래일 전 |

| 2020년 09월 02일(수) | 권리락 | - |

| 2020년 09월 03일(목) | 신주배정 기준일(주주확정) | - |

| 2020년 10월 12일(월) | [정정] 증권신고서 제출 | 금융감독원 요구정정에 따른 정정 |

| 2020년 10월 13일(화) | 신주배정 통지 | - |

| 2020년 10월 14일(수) | [정정] 증권신고서 제출 | 자진정정 |

| 2020년 10월 20일(화) ~ 2020년 10월 26일(월) |

신주인수권증서 상장 거래기간 | 5거래일 이상 거래 |

| 2020년 10월 27일(화) | 신주인수권증서 상장 폐지 | 구주주 청약초일 5거래일 전 |

| 2020년 10월 30일(금) | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2020년 11월 02일(월) | 확정 발행가액 공고 | 당사 인터넷 홈페이지 (www.saehwaimc.com) 및 Dart전자공시시스템(http://dart.fss.or.kr) |

| 2020년 11월 04일(수) ~ 2020년 11월 05일(목) |

구주주 청약 및 초과청약 | - |

| 2020년 11월 06일(금) | 일반공모 청약 공고 | 당사 인터넷 홈페이지 (www.saehwaimc.com) 이베스트투자증권(주) 홈페이지 (www.ebestsec.co.kr) |

| 2020년 11월 09일(월) ~ 2020년 11월 10일(화) |

일반공모 청약 | - |

| 2020년 11월 12일(목) | 환불 및 배정 공고 | 이베스트투자증권(주) 홈페이지 (www.ebestsec.co.kr) |

| 2020년 11월 12일(목) |

주금 납입 | - |

| 2020년 11월 26일(목) | 신주상장 예정일 | - |

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) 2019년 09월 16일부터 전자증권제도가 시행됨에 따라 금번 유상증자 시 발행되는 신주인수권증서 및 신주가 전자증권으로 발행될 예정이며, 신주상장과 동시에 신주가 유통될 예정입니다. |

| 주3) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

■ 공모방법 : 주주배정후 실권주 일반공모

| 모집대상 | 주수(%) | 비고 |

| 신주인수권증서 청약 |

70,000,000주 (100.0%) |

▶ 구주주 청약일 : 2020년 11월 04일 ~ 11월 05일 ▶ 구주 1주당 신주 배정비율 : 1주당 0.86337517주 ▶ 신주배정기준일 : 2020년 09월 03일 ▶ 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권증서가 배정됨) |

| 초과 청약 | - | ▶ '자본시장과 금융투자업에 관한 법률' 제165조의6의 ②조 2항에 의거 초과청약 ▶ 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 (단, 1주 미만은 절사함) ▶ 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 ▶ 구주주청약일에 초과청약 접수 |

| 일반모집 청약 (고위험고수익투자신탁 청약 포함) |

- | ▶ 구주주 청약 후 발생하는 단수주 및 실권주 배정 ▶ 일반모집 청약일 : 2020년 11월 09일 ~ 11월 10일 |

| 합 계 | 70,000,000주 (100.0%) |

- |

| 주1) | 당사는 '자본시장과 금융투자업에관한 법률' 제165조의7(우리사주조합원에 대한주식의 배정 등에 관한 특례) 에 의해 우리사주조합은 공모주식의 20.0%를 배정받을 권리가 존재합니다. 그러나 자본시장법시행령 제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등)에 의거하여, 동사 우리사주조합원에 대한 배정은 우리사주조합 급여 총액이 우리사주조합 배정 청약 금액보다 적은 관계로 우선배정하지 아니합니다. |

| 주2) | 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되고 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. |

| 주3) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.86337517주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다.단, 신주배정기준일 전 주식관련사채의 권리행사, 주식매수선택권의 행사, 자기주식의 변동 등으로 1주당 배정비율이 변동될 수 있습니다. |

| 주4) | 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단 1주 미만은 절사합니다. (a) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 (b) 신주인수권증서청약 한도주식수 = 보유한 신주인수권증서의 수량 (c) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) |

| 주5) | 구주주 청약 및 초과청약 결과 발생한 실권주 및 단주는 대표주관회사가 다음 각호와 같이 일반에게 공모하되, '증권 인수업무 등에 관한 규정' 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 공모주식의 10%를 배정하고, 나머지 90%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자에 대한 공모주식 90%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 증권인수업무 등에 관한 규정 제9조 제3항에 따라 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. |

| 주6) | “고위험고수익투자신탁”이라 함은 조세특례제한법 제91조의 15 제1항에 따른 투자신탁 등을 말한다. 다만, 해당 투자신탁 등의 설정일·설립일부터 배정일까지의 기간이 6개월 미만일 경우에는 같은 법 시행령 제93조 제3항 제1호 및 같은 조 제7항에도 불구하고 배정 시점에 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 한다. |

| 주7) | 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관사가 합리적으로 판단하여 무작위 추첨방식을 통하여 배정합니다. |

| 주8) | 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 일반공모 주식수에 미달하는 경우에는 청약주식수대로 배정하되 "증권 인수업무 등에 관한 규정" 제9조 제2항에 의해 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니할 수 있습니다. 이 경우 대표주관사가 자기계산으로 인수합니다. |

| ※ 자본시장과 금융투자업에 관한 법률 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) ① 대통령령으로 정하는 주권상장법인 또는 주권을 대통령령으로 정하는 증권시장에 상장하려는 법인(이하 이 조에서 "해당 법인"이라 한다)이 주식을 모집하거나 매출하는 경우 「상법」 제418조에도 불구하고 해당 법인의 우리사주조합원(「근로복지기본법」에 따른 우리사주조합원을 말한다. 이하 같다)에 대하여 모집하거나 매출하는 주식총수의 100분의 20을 배정하여야 한다. 다만, 다음 각 호의 어느 하나에 해당하는 경우에는 그러하지 아니하다. <개정2010.6.8., 2013.4.5., 2013.5.28.> 1. 「외국인투자 촉진법」에 따른 외국인투자기업 중 대통령령으로 정하는 법인이 주식을 발행하는 경우 2. 그 밖에 해당 법인이 우리사주조합원에 대하여 우선배정을 하기 어려운 경우로서 대통령령으로 정하는 경우 ② 우리사주조합원이 소유하는 주식수가 신규로 발행되는 주식과 이미 발행된 주식의 총수의 100분의 20을 초과하는 경우에는 제1항을 적용하지 아니한다. ③ 제165조의6제1항제1호의 방식으로 신주를 발행하는 경우 제1항에 따른 우리사주조합원에 대한 배정분에 대하여는 「상법」 제419조제1항부터 제3항까지의 규정을 적용하지 아니한다. <신설 2013.5.28.> ④ 금융위원회는 제1항에 따른 우리사주조합원에 대한 주식의 배정과 그 주식의 처분 등에 필요한 기준을 정하여 고시할 수 있다. <개정 2013.5.28.> [본조신설 2009.2.3.][제목개정 2013.4.5.] |

| ▶ 구주주 1주당 배정비율 산출근거 |

| (단위: 주) |

| 구 분 | 상세내역 |

| A. 보통주식 | 81,411,942 |

| B. 우선주식 | - |

| C. 발행주식총수 (A + B) | 81,411,942 |

| D. 자기주식 + 자기주식신탁 | 334,790 |

| E. 자기주식을 제외한 발행주식총수 (A - D) | 81,077,152 |

| F. 유상증자 주식수 | 70,000,000 |

| G. 증자비율 (F / C) | 86.32% |

| H. 우리사주조합 배정 | - |

| I. 구주주 배정 (F - H) | 70,000,000 |

| J. 구주주 1주당 배정비율 (I / E) | 0.86337517 |

| 주) 당사는 최초 증권신고서 제출일 이후 4회차 사모전환사채에 대하여 전환청구(권면총액 4억원)가 이루어졌으며, 이에 따라 총발행주식수의 증가로 인해 배정비율이 변동되었습니다. |

3. 공모가격 결정방법

'증권의 발행 및 공시 등에 관한 규정' 제5-18조에서 주주배정 증자시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가격을 자유롭게 산정할 수 있으나, 시장 혼란 우려 및 기존 관행 등으로 「(구)유가증권의 발행 및 공시등에 관한 규정」 제57조를 일부 준용하여 아래와 같이 발행가액을 산정합니다.

1) 1차 발행가액 : 신주배정기준일 전 제3거래일을 기산일로 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가와, 1주일 가중산술평균주가 및 기산일 가중산술평균주가를 산술평균하여 산정한 가액과 기산일 가중산술평균주가 중 낮은 금액을 기준주가로 하여, 아래의 산식에 따라 결정하며 할인율은 25%를 적용합니다. (단, 호가단위 미만은 호가단위로 절상하기로하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

| 기준주가 ×【 1 - 할인율(25%)】 | ||

| ▶ 1차 발행가액 | = | ------------------------------------- |

| 1 + 【증자비율 × 할인율(25%)】 |

2) 2차 발행가액 : 구주주 청약일 전 제3거래일을 기산일로 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 가중산술평균주가를 산술평균하여 산정한 가액과 기산일 가중산술평균주가 중 낮은 금액을 기준주가로하여, 아래의 산식에 따라 결정하며 할인율은 25%를 적용합니다. (단, 호가단위 미만은 호가단위로 절상하기로하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

| ▶ 2차 발행가액 = 기준주가 ×【1 - 할인율(25%)】 |

3) 확정 발행가액 : 확정발행가액은 1차 발행가액과 2차 발행가액 중 낮은 가액으로 합니다. 다만, 자본시장과금융투자업에관한법률 제165조의6 및 증권의발행및공시등에관한규정 제5-15조의2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일 전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 할인율 40%를 적용하여 산정한 가액보다 낮은 경우에는 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 할인율 40%를 적용하여 산정한 가액을 확정발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상하기로하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

| ▶ 확정 발행가액 = MAX【MIN(1차 발행가액, 2차 발행가액), 기준주가의 60%】 |

4) 최종 발행가액은 구주주청약일 초일 전 제3거래일에 결정되어 금융감독원 전자공시시스템에 공시될 예정이며, 회사의 인터넷 홈페이지(http://www.saehwaimc.com)에 공고하여 개별통지에 갈음할 예정입니다.

4. 모집 또는 매출절차 등에 관한 사항

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||||||

| 모집 또는 매출주식의 수 | 70,000,000주 | |||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 763원 | ||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 53,410,000,000원 | ||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 구주주

|

|||||||||||||||||||||||||||||||||||

| 청약기일 | 우리사주배정 | 개시일 | - | |||||||||||||||||||||||||||||||||

| 종료일 | - | |||||||||||||||||||||||||||||||||||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2020년 11월 04일 | ||||||||||||||||||||||||||||||||||

| 종료일 | 2020년 11월 05일 | |||||||||||||||||||||||||||||||||||

| 일반모집 (고위험고수익투자신탁 청약포함) |

개시일 | 2020년 11월 09일 | ||||||||||||||||||||||||||||||||||

| 종료일 | 2020년 11월 10일 | |||||||||||||||||||||||||||||||||||

| 청약증거금 | 우리사주배정 | - | ||||||||||||||||||||||||||||||||||

| 주주배정(신주인수권증서) | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 초과청약 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2020년 11월 12일 | |||||||||||||||||||||||||||||||||||

| 배당기산일(결산일) | 2020년 01월 01일 | |||||||||||||||||||||||||||||||||||

| 주) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

나. 모집 또는 매출의 절차

1) 공고의 일자 및 방법

| 구 분 | 일 자 | 공고방법 |

| 신주발행(신주배정기준일)의 공고 | 2020년 08월 03일 | 당사 인터넷 홈페이지 (www.saehwaimc.com) |

| 모집 또는 매출가액 확정의 공고 | 2020년 11월 02일 | 당사 인터넷 홈페이지 (www.saehwaimc.com) |

| 실권주 일반공모 청약공고 | 2020년 11월 06일 | 당사 인터넷 홈페이지 (www.saehwaimc.com) 이베스트투자증권(주) 홈페이지 (www.ebestsec.co.kr) |

| 실권주 일반공모 배정 및 환불 공고 | 2020년 11월 12일 | 이베스트투자증권(주) 홈페이지 (www.ebestsec.co.kr) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 대표주관회사 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

2) 청약방법

가) 구주주 청약: 구주주 중 주권을 증권회사에 예탁한 실질주주는 주권을 예탁한 증권회사의 본/지점 및 이베스트투자증권㈜의 본/지점에서 청약할 수 있습니다. 다만, 구주주 중 증권회사에 예탁하지 않고 자기명의의 주권을 직접 보유하고 있는 명부상 주주는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 이베스트투자증권㈜의 본/지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출해야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 이베스트투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

나) 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 단, 1주 미만은 절사합니다.

다) 고위험고수익투자신탁 및 일반청약자는 "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표를 제시하고 청약합니다. 고위험고수익투자신탁 및 일반청약자의 청약 시, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개 청약처에 대한 복수청약은 불가능합니다. 또한 고위험고수익투자신탁은 청약 시, 청약사무 취급처에 "증권 인수업무 등에 관한 규정" 제2조 제18호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

라) 일반청약자의 청약은 청약주식의 단위에 따라 될 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고 청약사무 취급처는 그 차액을 납입일까지 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

마) 본 유상증자에 청약하고자 하는 투자자(자본시장과금융투자업에관한법률 제 9조 제 5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제 132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

이베스트투자증권(주)본ㆍ지점 | 2020년 11월 04일 ~ 2020년 11월 05일 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 주식을 예탁하고 있는 해당 증권회사 본ㆍ지점 2) 이베스트투자증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁 청약 포함) |

이베스트투자증권(주)본ㆍ지점 | 2020년 11월 09일~ 2020년 11월 10일 |

|

4) 청약 및 배정방법

가) 구주주 청약 (신주인수권증서 청약): 보유하고 있는 신주인수권증서 수량 범위 내에서 청약한 주식수에 따라 배정됩니다.(자본시장법 제165의 6조 3항 및 '증권의발행및공시등에관한규정' 제5-19조에 의거하여 구주주에게 신주인수권증서를 발행합니다.)

나) 구주주 청약 : 신주배정기준일(2020년 09월 03일) 18:00 현재 주주명부에 등재된 주주(이하 "구주주"라 한다)에게 본 주식을 1주당 0.86337517주를 곱하여 산정된 배정주식수(단, 1주 미만은 절사함)로 하고, 배정범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 전 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 배정주식수가 변동될 수 있습니다.

다) 초과청약 : 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주 및 단수주가 있는 경우, 실권주 및 단수주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다.(단, 초과청약 주식수가 실권주 및 단수주에 미달한 경우 100% 배정)

(ⅰ) 청약한도 주식수 = 신주인수권증서 청약한도 주식수 + 초과청약한도 주식수

(ⅱ) 신주인수권증서 청약한도 주식수 = 보유한 신주인수권증서의 수량

(ⅲ) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 × 초과청약 비율(20%)

라) 일반공모 청약:

(1) 상기 구주주청약, 초과청약 결과 발생한 실권주 및 단수주는 대표주관회사가 일반에게 공모하되, "증권인수업무등에관한규정" 제9조 제2항 제3호에 따라 고위험고

수익투자신탁에 공모주식의 10%를 배정하며, 나머지 90%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자에 대한 공모주식 90%에 대한 청약경쟁률은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(2) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 무작위 추첨방식을 통하여 배정합니다.

(3) 일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우,대표주관회사가 자기의 계산으로 인수합니다.

마) 단, 대표주관회사는 '증권 인수업무 등에 관한 규정' 제9조 제2항 5호에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니할 수 있습니다. 이 경우 대표주관회사가 자기계산으로 인수합니다.

5) 투자설명서 교부에 관한 사항

- '자본시장과 금융투자업에 관한 법률' 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 당사 및 대표주관회사인 이베스트투자증권(주)가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (동법 제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부의사표시는 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신으로만 하여야 합니다.

가) 투자설명서 교부 방법 및 일시

|

구분 |

교부방법 |

교부일시 |

|

구주주 청약자 |

1),2),3)을 병행 |

- |

| 1) 우편 송부 | 구주주(신주인수권증서) 청약초일 전까지 | |

| 2) 이베스트투자증권(주)의 본ㆍ지점에서 교부 | 구주주(신주인수권증서) 청약종료일까지 | |

| 3) 이베스트투자증권(주)의 HTS에서 교부 | ||

|

일반 청약자 |

1),2)를 병행 |

- |

| 1) 이베스트투자증권(주)의 본ㆍ지점에서 교부 | 일반공모 청약종료일까지 | |

| 2) 이베스트투자증권(주)의 홈페이지나 HTS에서 교부 |

※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

나) 확인절차

(1) 우편을 통한 투자설명서 수령 시

① 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

② HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 주주배정 유상증자 경우 유선청약이 가능합니다. 유선 상으로 신분확인을 하신 후, 투자 설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

(2) 지점 방문을 통한 투자설명서 수령 시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

(3) 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

다) 기타

① 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 지점방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 이베스트투자증권(주)의 홈페이지에서 다운로드 받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, '자본시장과 금융투자업에 관한 법률' 제124조 제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

② 구주주 청약시 이베스트투자증권(주) 이외의 증권회사를 이용한 청약 방법

해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서 (집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다.<개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1, 2010.12.7, 2013.6.21, 2013.8.27> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1, 2013.6.21> 1. 제11조 제1항 제1호 다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

6) 주권교부에 관한 사항

가) 주권유통개시일: 2020년 11월 26일 (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

8) 주금납입장소 :광주은행 송정지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 |

| 2020년 09월 03일 | 이베스트투자증권(주) |

1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 '자본시장과 금융투자업에 관한 법률'제165의 6조 3항 및 '증권의발행및공시등에관한규정' 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 9월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

3) 신주인수권증서 매매의 중개를 할 증권회사는 이베스트투자증권(주)로 합니다.

4) 신주인수권증서 매매 등

가) 금번 유상증자시 신주인수권증서는 전자증권제도 시행 이후에 발행되고 상장될 예정으로 실물은 발행 되지 않고 전자증권으로 등록발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

나) 신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 이베스트투자증권(주)의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

6) 당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2020년 10월 20일부터 2020년 10월 26일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2020년 10월 27일에 상장폐지될 예정입니다. (유가증권시장상장규정 제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며, 동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일전에 상장폐지되어야 함)

7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

가) 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

나) 주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

| 방법 | 주주의 신주인수권증서를 전자등록발행하 여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서 는 전자등록발행되므로 실물 증서는 발행되 지 않습니다. |

신주인수권증서를 매매하고자 하는 실질주 주는 위탁증권회사에 신주인수권증서의 매 매를 증명할 수 있는 서류를 첨부하여 거래 상대방 명의의 위탁자 계좌로 신주인수권증 서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실 됩니다. |

| 기간 | 2020년 10월 20일부터 2020년 10월 26일까지(5거래일간) 거래 | 2020년 10월 13일(예정)부터 2020년 10월 28일까지 거래 |

(1) 상장거래 : 2020년 10월 20일부터 2020년 10월 26일까지(5영업일간) 거래 가능합니다.

(2) 계좌대체거래 : 2020년 10월 13일(예정)부터 2020년 10월 28일까지 거래 가능 합니다.* 신주인수권증서 상장거래의 결제일인 2020년 10월 28일까지 계좌대체(장외거래) 가능하며, 2020년 10월 28일부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다.

(3) 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다.

(4) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다.

다) 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

(1) '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

(2) '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 이베스트투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

1) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.