|

|

풍력발전_누적_historical |

정 정 신 고 (보고)

| 2020년 09월 22일 |

1. 정정대상 공시서류 : 증권신고서(지분증권)

2. 정정대상 공시서류의 최초제출일 : 2020년 09월 08일

3. 정정사항

| ※ 본 '[기재정정]증권신고서'는 기재내용 추가 및 수정에 따른 자진정정사항으로, 정정된 사항은 굵은 파란색으로 표시하였습니다. |

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| 요약정보 | 본문 정정내용 반영 | (주1) 정정 전 | (주1) 정정 후 |

| 본문 제1부 모집 또는 매출에 관한 사항 - III. 투자위험요소 | |||

| 1. 사업위험 - 처. | 신규 항목 추가 | - | (주2) 정정 후 |

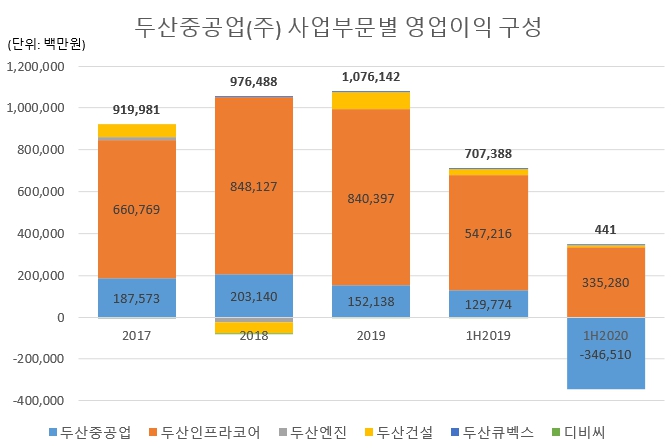

| 2. 회사위험 - 나. | 내용 추가 | 2020년 상반기 영업이익 적자전환은 전년 동기 대비 크게 증가한 판관비(2019년 상반기 1,496억원, 2020년 상반기 3,290억원)에 주로 기인하는 것으로 판단됩니다. | 2020년 상반기 영업이익 적자전환은 전년 동기 대비 크게 증가한 판관비(2019년 상반기 1,496억원, 2020년 상반기 3,290억원)에 주로 기인하는 것으로 판단됩니다. 2020년 상반기 판관비 증가는 희망퇴직 등 인력구조조정 비용 약 1,837억원이 반영된 것에 주로 기인하였습니다. |

| 2. 회사위험 - 차. | 내용 추가 | (주3) 정정 전 | (주3) 정정 후 |

| 2. 회사위험 - 카. | 내용 추가 | (주4) 정정 전 | (주4) 정정 후 |

| 2. 회사위험 - 타. | 신규 항목 추가 | - | (주5) 정정 후 |

| 2. 회사위험 - 파. | 내용 추가 | (주6) 정정 전 | (주6) 정정 후 |

| 3. 기타위험 - 라. | 신규 항목 추가 | - | (주7) 정정 후 |

(주1) 정정 전

| 구 분 | 내 용 | ||

| 사업위험 |

|

||

| 회사위험 |

|

||

| 기타 투자위험 |

|

(주1) 정정 후

| 구 분 | 내 용 | |||

| 사업위험 |

|

|||

| 회사위험 |

|

|||

| 기타 투자위험 |

[라. 주가의 높은 변동성에 따른 시장조치 가능성 관련 위험] 당사는 2020년 하반기 들어 '그린뉴딜' 테마로 인하여 급격한 주가변동을 겪었습니다. 2020년 상반기까지 5,000원 이하 선에서 거래되던 주가가 급등하여 09월 02일에는 종가 16,750원을 기록, 2018년 5월 이후 최고가를 경신하는 등 큰 변동성을 보였습니다. 이후 2020년 09월 18일 현재 당사 보통주 종가는 15,000원으로 고점 대비 소폭 하락한 모습이나, 여전히 지난 3월에 기록한 연중 최저가 2,470원에 비해 6배 이상 상승한 상태입니다. 상기와 같은 주가 급등으로 한국거래소는 당사의 보통주에 대해 투자주의종목/투자경고종목 지정 및 매매거래정지예고 등의 시장조치를 취한 바 있습니다. 당사의 주가가 다시 급등락을 보일 시 추가적인 시장조치가 이루어질 수 있으며, 향후 시장 상황에 따라 실제 매매거래정지 조치가 취해져 해당 종목의 환금성을 제한할 가능성도 배제할 수 없습니다. 투자자들께서는 투자 결정에 앞서 당사의 주가 변동성과 이에 따른 시장조치 상황에 유의하시기 바랍니다. [마. 상장기업 관리감독기준 강화] |

(주2) 정정 후

|

[처. 신규 사업영역 관련 위험] |

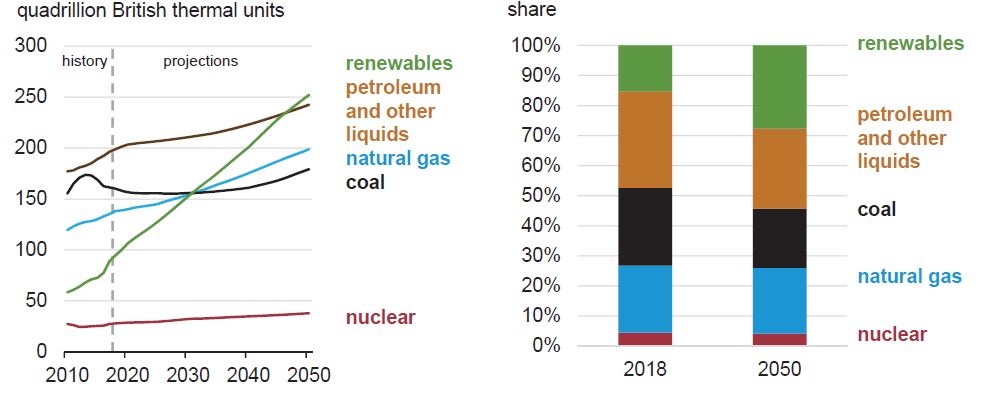

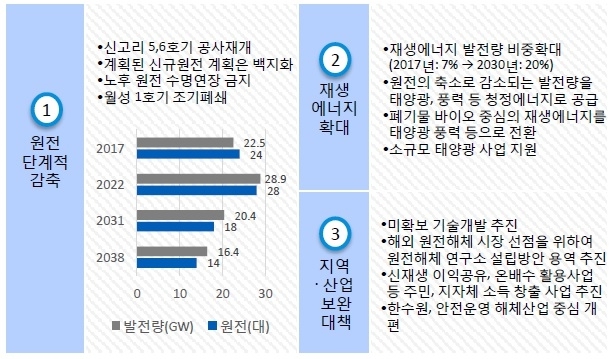

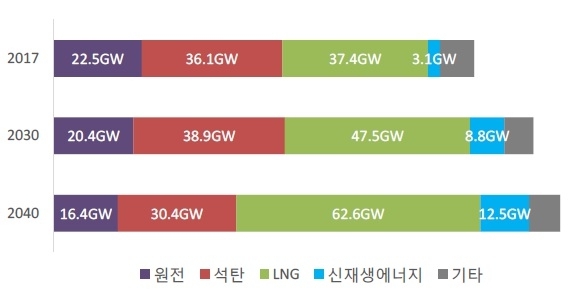

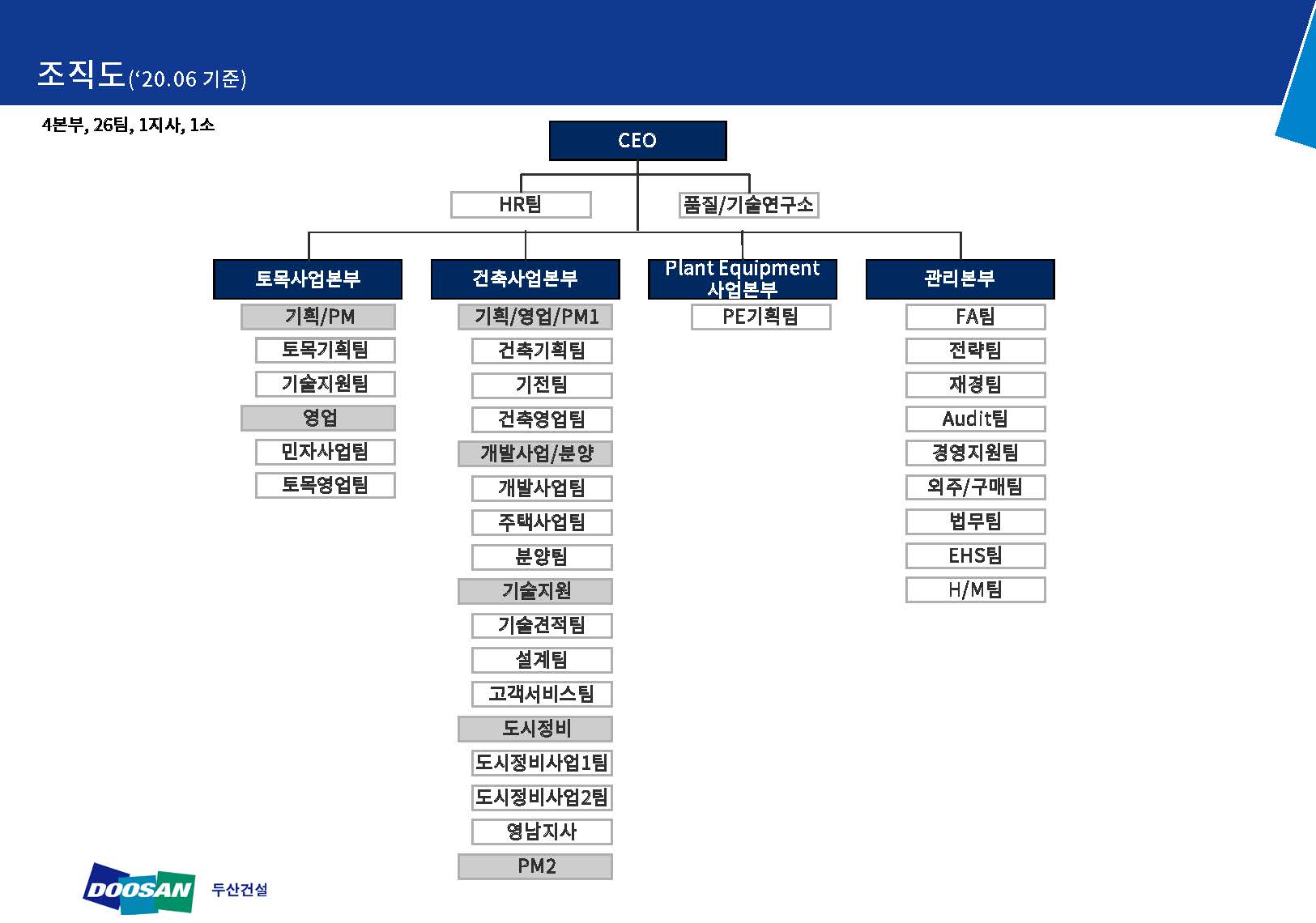

21세기 들어 건강과 환경에 대한 관심이 증가하면서 탄소배출량이 없거나 낮은 에너지로의 전환이 시도되고 있습니다. 1997년 채택된 교토의정서를 시작으로 온실가스 감축을 위한 지속적인 노력이 유럽을 중심으로 기울여져 왔으며, 2015년 파리기후변화협약에서는 전세계 195개 당사국이 자발적으로 감축목표를 설정하고 이행하는 것을 약속했습니다. 전세계적인 에너지 전환 추세에 발맞추어, 국내에서도 '재생에너지3020' 이라는 슬로건 아래 2030년까지 재생에너지 발전량 비중 20%를 정부의 목표로 설정하였습니다. 이에 당사는 복합화력 및 열병합발전소의 핵심 설비인 가스터빈(Gas Turbine)의 자체 개발 및 생산 사업과 신재생에너지(해상풍력 등) 사업을 필두로 하여 '한국형 친환경 에너지 선도 기업'으로의 전환을 추진하고 있습니다.

[복합화력 및 열병합발전과 가스터빈(Gas Turbine)]

가스터빈 발전과 증기터빈 발전의 조합을 복합화력(combined cycle)이라 합니다. 가스터빈을 돌리고 나온 배기가스는 500℃이상의 고온으로서 이를 그대로 대기로 방출하지 않고 에너지 이용효율을 높이기 위하여 가스터빈 배기가스의 폐열을 이용, 배열회수 증기발생기에서 증기를 발생시켜 증기터빈을 구동시킵니다. 복합화력은 두 차례에 걸쳐 발전하기 때문에 기존 화력보다 열효율이 10%정도 높다는 점과, 공해가 적고 정지했다가 다시 가동하는 시간이 짧다는 장점이 있으며 또한 건설기간이 유연탄 화력(50만km급 46개월)에 비해 1/3정도 짧은 30개월 정도에 불과하기 때문에 긴급한 전력계통을 위해 건설되기도 합니다. 한국의 대표적 복합화력발전소로는 1992년 11월 준공된 서인천 복합화력과 1993년 9월 완공된 안양 복합화력이 있습니다.

열병합발전이란 전기생산과 열의 공급 즉 난방을 동시에 진행하여 종합적인 에너지 이용률을 높이는 발전인데, 화력발전소에서 증기터빈 또는 가스터빈으로 발전기를 구동하고 터빈의 배기를 이용해서 지역난방을 하는 것입니다. 화력발전소에서 증기터빈 또는 가스터빈을 돌려 전기를 생산하고, 증기터빈의 경우 증기 발생 과정에서 데워진 냉각수를, 가스터빈의 경우 가스터빈 배기열을 이용해 난방을 하는 것을 열병합발전이라 합니다. 유럽 여러 도시에서는 널리 이용되며, 각 가정에 전력과 함께 난방용 증기를 발전소에서 공급합니다. 한국에서도 서울 마포구 당인동 서울화력발전소, 일산 열병합 발전소 및 소수의 공장에서 그 예를 볼 수 있습니다.

국내 LNG복합화력 발전설비용량은 2012년 20,861MW에서 2019년 39,459MW 수준으로 7년간 약 2배 성장하였습니다.

| [국내 발전형식별 발전설비용량 추이] | |

| (단위: MW) | |

| 기간(년) | 원자력 | 기력 | 복합화력 | 내연력 | 양수 | 신재생 | 기타 | 합계 | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 유연탄 | 무연탄 | 유류 | 가스 | 유류 | 가스 | 유류 | 가스 | ||||||

| 2019 | 23,250 | 36,392 | 600 | 2,871 | 196 | 560 | 39,459 | 341 | 0 | 4,700 | 15,791 | 1,178 | 125,338 |

| 2018 | 21,850 | 36,299 | 600 | 3,221 | 196 | 758 | 37,638 | 339 | 0 | 4,700 | 13,413 | 77 | 119,092 |

| 2017 | 22,529 | 36,098 | 600 | 3,240 | 196 | 571 | 37,636 | 339 | 0 | 4,700 | 10,976 | 22 | 116,908 |

| 2016 | 23,116 | 30,898 | 1,125 | 3,240 | 470 | 571 | 32,132 | 329 | 0 | 4,700 | 9,284 | 0 | 105,866 |

| 2015 | 21,716 | 26,202 | 1,125 | 3,342 | 548 | 571 | 31,696 | 330 | 0 | 4,700 | 7,420 | 0 | 97,649 |

| 2014 | 20,716 | 25,911 | 1,125 | 3,355 | 524 | 571 | 29,745 | 330 | 0 | 4,700 | 6,241 | 0 | 93,216 |

| 2013 | 20,716 | 24,111 | 1,125 | 4,355 | 1,024 | 571 | 24,766 | 330 | 0 | 4,700 | 5,273 | 0 | 86,969 |

| 2012 | 20,716 | 24,003 | 1,125 | 4,355 | 1,024 | 571 | 20,861 | 367 | 0 | 4,700 | 4,084 | 0 | 81,806 |

| (자료: EPSIS 전력통계정보시스템 -> 발전설비 -> 발전형식별) |

상기와 같은 국내 복합화력발전 설비용량 증가와 함께, 세계적으로도 탄소배출 감량 의무화 추세에 따라 LNG발전 설비 증설이 진행되고 있습니다. 산업통상자원부는 가스터빈 시장 규모가 2018년 약 97조원에서 2035년 약 200조원 규모까지 성장할 것으로 전망했습니다.

복합화력 및 열병합발전소의 핵심 설비인 가스터빈의 발전효율을 유지시키기 위해 정기적으로 점검하고 부품을 교체하는 장기 유지보수 서비스 사업이 최근 전세계적으로 수요가 늘고 있는 추세입니다. 해당 사업은 기존 석탄화력 대비 고온고압의 가동이 많은 주요부품의 교체시기를 판단하여 부품의 제작과 교체 및 성능 개선까지 포괄하여 고도의 기술이 필요한 고부가가치 사업입니다. 그러나 현재 대형 가스터빈 글로벌 시장은 미국 GE, 독일 SIEMENS, 일본 MHPS, 이탈리아 ANSALDO 등의 글로벌 4사가 시장을 과점하고 있는 상황입니다. 복합화력, 열병합 등 국내에 설치된 대형 가스터빈 100여대 가운데 순수 국내 기술력으로 공급한 제품은 없으며, 영월, 포천, 양주, 세종, 하남 등 복합화력발전소에 당사의 납품 사례가 있지만 상기 글로벌 기업들과 라이선스 계약을 통해 제작하고 공급해 온 상황입니다. 상기 4사에 이어 당사가 세계 5번째로 기술 개발에 성공하였으나 아직 독자적 기술만으로 본격적인 상용화 및 판매 단계까지 이르지는 못한 상태입니다. 당사의 대형 가스터빈 개발 완료 및 기술독립 시점이 지연될 경우, 가스발전 설비 시장으로의 진입장벽이 더욱 높아질 가능성이 있습니다. 또한, 추후 국내에서 신규 대형 가스발전 설비 발주가 있을 경우, 당사가 독자적 개발 및 상용화를 완료하기 이전까지는 시장 지배적 위치에 있는 글로벌 기업의 수주가 유리하게 될 것으로 예상됩니다.

당사가 자체 기술 개발을 완료하고 검증을 거쳐 독립 상용화에 이르기까지 어느 정도의 시간이 소요되는지 현재로서는 확실하지 않으며, 개발이 완료된 경우에도 기존의 시장에서 어느 정도의 경쟁력을 보일 수 있을 지는 확신할 수 없습니다. 투자자께서는 가스터빈 사업으로부터 당사가 현재 기대하고 있는 수준의 결과가 도출되지 않을 수도 있음에 유의하시기 바랍니다.

[해상풍력발전]

해상풍력발전은 바다 표면이나 해저에 설치한 구조물 위에 풍력발전기를 세워 바람에 의해 전력 에너지를 생산하는 방식입니다.

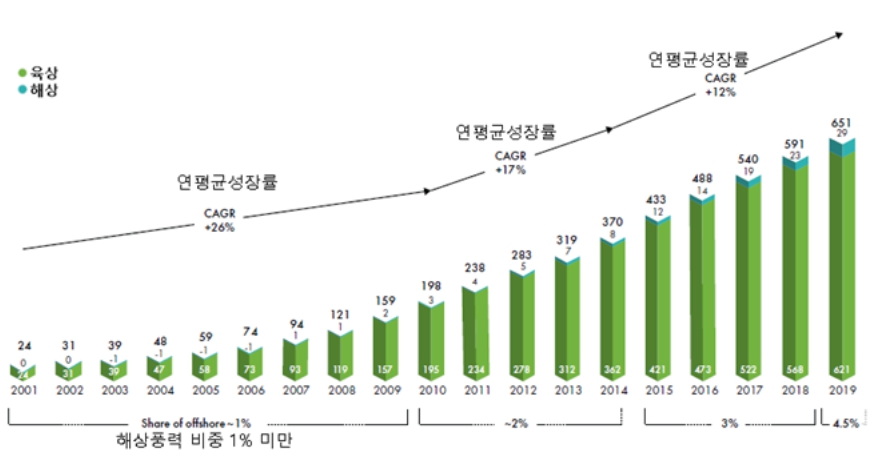

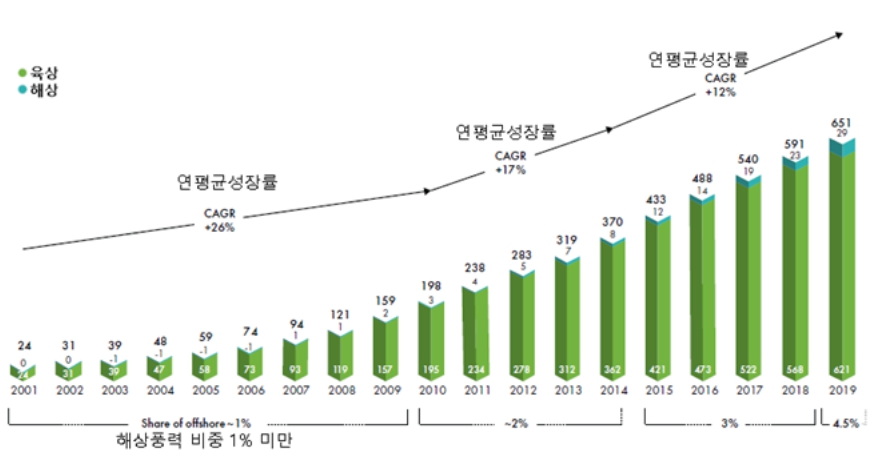

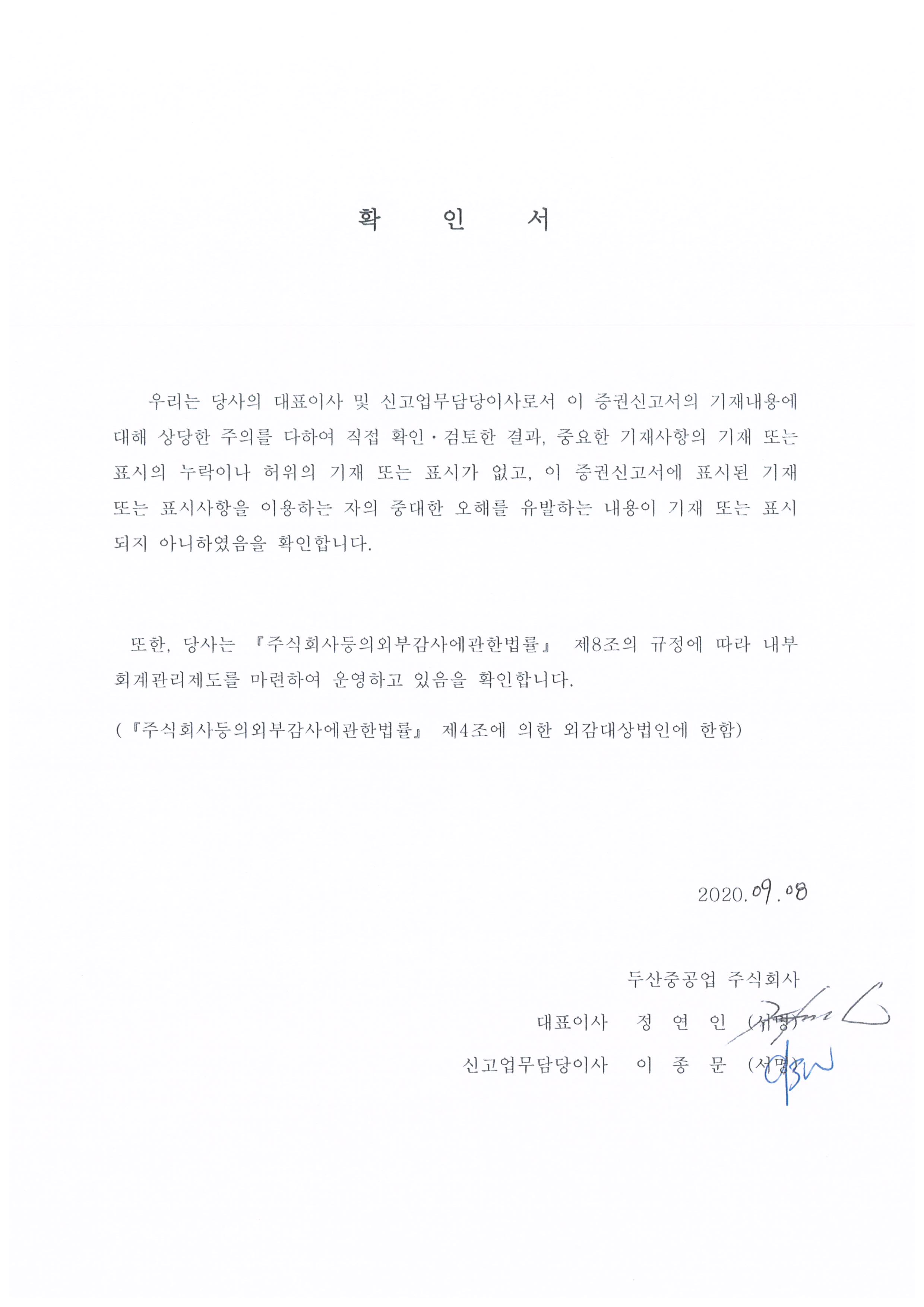

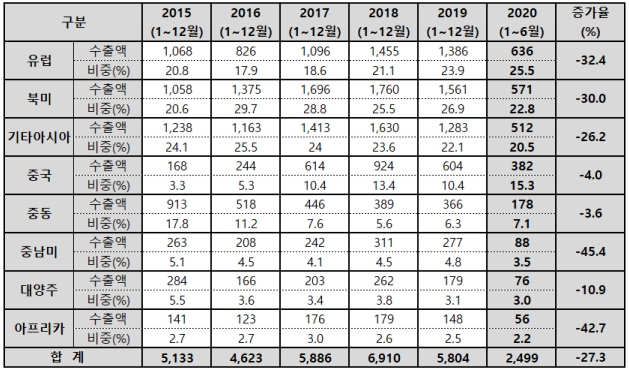

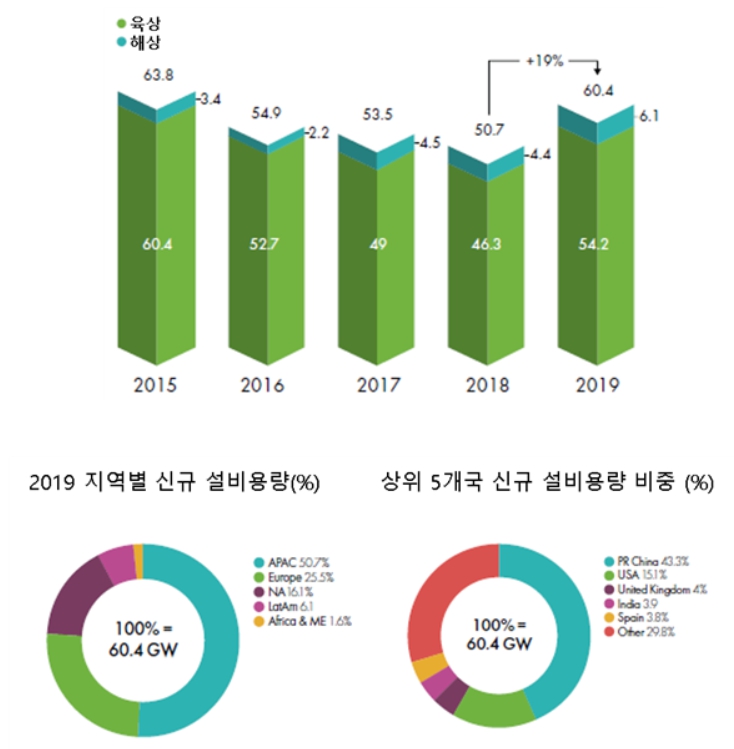

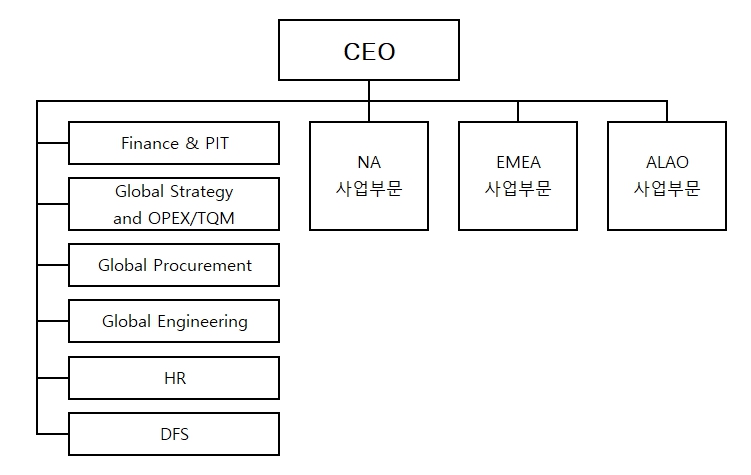

2019년 풍력발전의 신규 설비용량은 60.4GW로 추가되어 누적 용량은 651GW를 기록하였습니다. 신규 용량 중 육상풍력은 2018년 대비 17% 증가한 54.2GW가 신규로 증설되었으며, 해상풍력은 최초로 세계 신규 설치용량의 약 10%를 차지하는 6.1GW가 증설되며 신기록을 세웠습니다. 이로써 2019년 기준세계 해상풍력발전의 누적 용량은 29GW를 넘어섰으며 전체 풍력발전 누적 발전용량(651GW)의 약 4.5%를 차지하게 되었습니다.

| [글로벌 풍력발전 누적 설치 용량 추이] | |

| (단위: GW) | |

|

|

풍력발전_누적_historical |

| (자료: <Global Wind Report 2019>(세계풍력에너지협의회(GWEC)), 에너지정보문화재단) |

| [글로벌 풍력발전 신규 설치 용량 추이] | |

| (단위: GW) | |

|

|

풍력발전_신규설비_2019 |

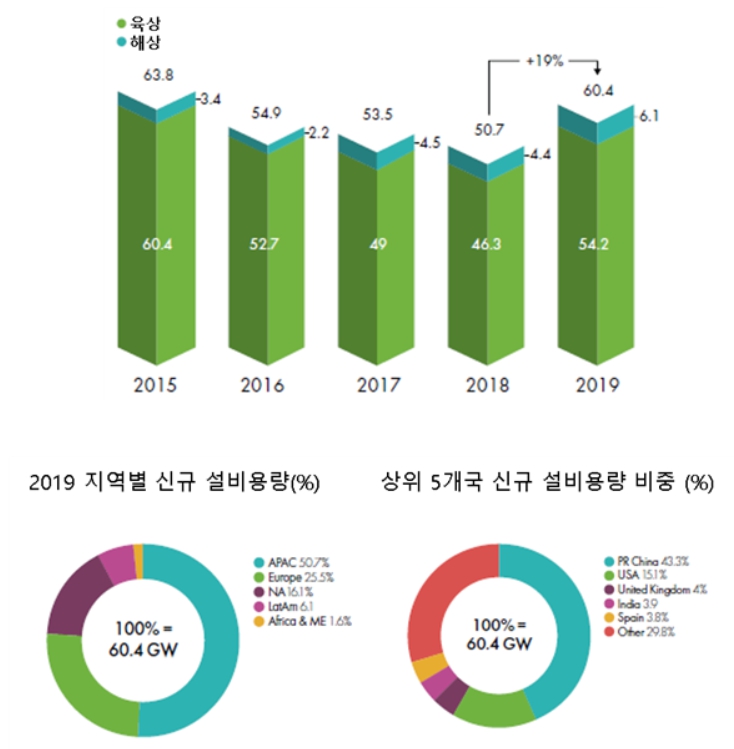

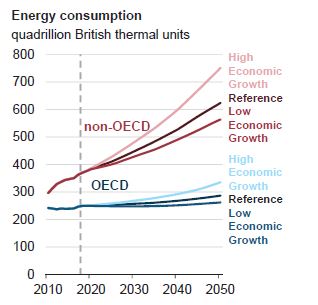

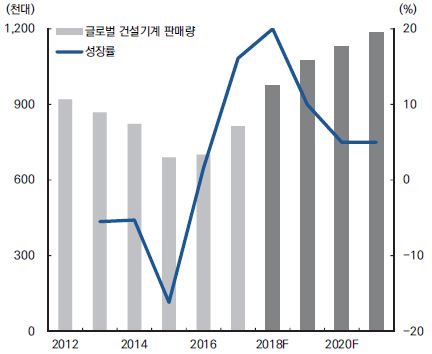

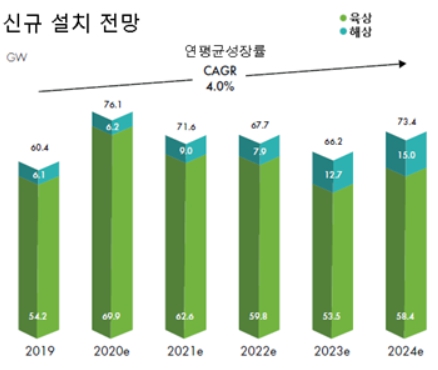

세계 풍력발전 시장의 향후 5년간 연평균성장률은 4%로 전망되고 있습니다. 세계풍력에너지협의회(GWEC) Market Intelligence는 향후 5년간 355GW 이상의 신규 풍력발전 용량이 추가될 것으로 전망하였습니다.

| [글로벌 풍력발전 신규 설치 용량 전망] | |

| (단위: GW) | |

|

|

풍력발전_전망 |

| (자료: <Global Wind Report 2019>(세계풍력에너지협의회(GWEC)), 에너지정보문화재단) |

상기 글로벌 풍력발전 신규설치용량 중 해상풍력 신규설치용량은 2019년 약 6.1GW에서 2025년 15GW까지 성장할 것으로 전망됩니다. 미국의 경우 최초로 2023년경 유틸리티 규모(utility-scale)의 해상풍력발전(800MW 이상)이 설치될 것으로 예상되고 있습니다.

| (자료: <Global Wind Report 2019>(세계풍력에너지협의회(GWEC)), 에너지정보문화재단) |

유가의 변동성 증가 및 해외 정부의 지원정책 등에 힘입어 풍력발전을 포함한 신재생에너지 산업은 계속해서 성장하고 있습니다. 그러나 특정 발전형태 분야에서 기술 혁신이 일어나 발전 효율이 유의미하게 증가해 발전 단가가 하락할 경우 다른 발전형태 분야가 상대적으로 위축될 가능성도 있습니다. 향후 기술 발전 단계나 정부의 정책 결정에 따라 에너지원 간 경쟁력의 우위가 변동될 수 있으며 이로 인해 풍력발전산업을 포함한 신재생에너지 관련 사업을 영위하는 회사의 수익성도 변동성에 노출될 수 있습니다.

(주3) 정정 전

| [차. 신규사업 진출 관련 위험] 당사는 금번 유상증자를 통해 대규모 차입금을 상환하여 재무구조를 개선하고, 이후 가스터빈(Gas Turbine), 신재생에너지(해상풍력/태양광), 원자력(중소형원자로/원전해체), 수소 및 연료전지 사업 중심의 '한국형 친환경 에너지 선도 기업'으로의 혁신적 전환을 추진할 예정입니다. 당사는 국책과제로 가스터빈 개발을 수행하였으며, 그 결과 2019년 세계 5번째로 기술 개발에 성공하여 현재 창원 본사에서 성능 검증 단계에 있습니다. 가스 발전 산업에서 설비투자가 차지하는 비중은 지속적으로 확대될 전망이며, 고도의 기술이 집약된 고부가가치 산업으로 자본과 기간, 인력이 요구됩니다. 하지만 가스터빈 산업은 현재 GE, 지멘스, 미쓰비시 등 글로벌 업체들의 독과점 상태이며, 당사가 대형 가스터빈의 상용화를 완료한다고 하더라도 실제로 이익을 실현하고 유의미한 시장 점유율을 확보하기까지는 장기간이 소요될 가능성이 있습니다. 또한, 당사는 정부의 정책에 맞춰 신재생 에너지 분야 중 하나인 풍력산업에 진출하였으며, 2018년 6월 한국에너지기술평가원이 추진하는 국책과제에 주관기관으로 선정되었습니다. 이와 같이 당사는 기존 사업(발전-원전 및 관련 기기, 담수/수처리, 주단) 이외에 정부의 에너지 정책에 발맞추어 친환경 에너지 시장에서 차별화된 경쟁력을 갖추고자 사업 구조 전환을 계획하고 있습니다. 그러나 추후 정부 정책 기조 변화 또는 글로벌 에너지 트렌드 변화 등 예기치 못한 대외 변수에 의하여 당사가 추진하는 친환경에너지 사업 추진에 부정적인 영향이 발생할 가능성은 상존하오니, 투자자 여러분들께서는 이점 유의하시기 바랍니다. |

| (중략) |

그러나 현재 대형 가스터빈은 GE, SIEMENS 등의 글로벌 업체들이 시장을 독점하고 있어, 당사의 대형 가스터빈 개발 완료 및 상용화가 지연될 경우, 가스발전 설비 시장으로의 진입장벽이 더욱 높아질 가능성이 있습니다. 또한, 추후 국내에서 신규 대형 가스발전 설비 발주가 있을 경우, 당사가 독자적 개발 및 상용화를 완료하기 이전까지는 시장 지배적 위치에 있는 글로벌 기업의 수주가 유리하게 될 것으로 예상됩니다. 당사가 자체 기술 개발을 완료하고 검증을 거쳐 상용화에 이르기까지 어느 정도의 시간이 소요되는지 현재로서는 확실하지 않으며, 개발이 완료된 경우에도 기존의 시장에서 어느 정도의 경쟁력을 보일 수 있을 지는 확신할 수 없습니다. 투자자께서는 가스터빈 사업으로부터 당사가 현재 기대하고 있는 수준의 결과가 도출되지 않을 수도 있음에 유의하시기 바랍니다.

이와 함께 당사는 2006년 3MW급 풍력 발전 시스템인 WinDS 3000™ 개발에 착수하였으며, 2011년 3월 국내 최대용량 제품으로 국내업체 최초로 국제 형식인증(DEWI-OCC Type Certificate)을 취득하면서 성공적으로 풍력 사업에 진출하였습니다. 이후 국내 환경에 적합한 저풍속 모델 개발을 지속 추진하여, 2017년 말 Rotor 직경 134m의 3MW급 모델의 국제 인증을 취득했습니다. 또한 2017년 국내 최초 상업용 해상풍력단지인 제주 '탐라해상풍력발전단지'를 준공함으로써 국내 기업 중 유일하게 대규모 상업용 해상풍력발전단지 사업실적을 보유하게 되었습니다.

또한 당사는 2018년 6월 한국에너지기술평가원이 국책과제로 추진하는 '8MW급 대용량 해상풍력발전시스템개발'사업의 주관기관으로 선정되었습니다. 과제 개발기간은 약 4년이며, 전체 사업비는 약 550억원 규모입니다. 정부가 발표한 8차 전력수급계획에 따라 국내 풍력발전 설치용량은 2030년까지 17.7GW로 늘어날 예정이며, 이 중 약 14GW는 해상풍력으로 채워질 예정입니다. 이에 따라 국내 풍력 시장은 정부 및 발전사 주도의 대형 해상풍력 프로젝트 중심으로 성장할 것으로 전망하고 있습니다. 또한 당사는 2018년 10월 한국서부발전, 한국남동발전 등 국내 발전자회사들과 '해상풍력 발전사업 MOU'를 체결, 충남 태안 400MW급 해상풍력 발전단지 사업에 중공업 기자재 공급 및 O&M 서비스를 제공하기로 하는 등 영업활동 실적을 나타내고 있습니다.

이처럼 당사는 가스터빈(Gas Turbine) 및 신재생에너지(해상풍력/태양광) 사업을 필두로 하여 원자력(중소형원자로/원전해체), 수소 및 연료전지 사업을 포함하는 '한국형 친환경 에너지 선도 기업'으로의 전환을 추진하고 있습니다. 그러나 추후 정부 정책 기조 변화 또는 글로벌 에너지 트렌드 변화 등 예기치 못한 대외 변수에 의하여 당사가 추진하는 친환경에너지 사업 추진에 부정적인 영향이 발생할 가능성은 상존하오니, 투자자 여러분들께서는 이점 유의하시기 바랍니다.

(주3) 정정 후

| [차. 신규사업 진출 관련 위험] 당사는 금번 유상증자를 통해 대규모 차입금을 상환하여 재무구조를 개선하고, 이후 가스터빈(Gas Turbine), 신재생에너지(해상풍력/태양광), 원자력(중소형원자로/원전해체), 수소 및 연료전지 사업 중심의 '한국형 친환경 에너지 선도 기업'으로의 혁신적 전환을 추진할 예정입니다. 당사는 국책과제로 가스터빈 개발을 수행하였으며, 그 결과 2019년 세계 5번째로 기술 개발에 성공하여 현재 창원 본사에서 성능 검증 단계에 있습니다. 한편, 가스터빈 자체 기술 개발 실증을 위한 김포열병합프로젝트로부터는 대형가스터빈, BOP품, 시공/설치를 포함하여 수주잔고 기준 총 422,791백만원의 수주실적을 기록하였습니다. 가스 발전 산업에서 설비투자가 차지하는 비중은 지속적으로 확대될 전망이며, 고도의 기술이 집약된 고부가가치 산업으로 자본과 기간, 인력이 요구됩니다. 하지만 가스터빈 산업은 현재 GE, 지멘스, 미쓰비시 등 글로벌 업체들의 독과점 상태이며, 당사가 대형 가스터빈의 상용화를 완료한다고 하더라도 실제로 이익을 실현하고 유의미한 시장 점유율을 확보하기까지는 장기간이 소요될 가능성이 있습니다. 또한, 당사는 정부의 정책에 맞춰 신재생 에너지 분야 중 하나인 풍력산업에 진출하였으며, 2018년 6월 한국에너지기술평가원이 추진하는 국책과제인 '8MW급 대용량 해상풍력발전시스템개발사업'에 주관기관으로 선정되었습니다. 이와 관련하여 당사는 탐라해상풍력 및 서남해해상풍력 단지 발전기 공급 등을 통하여 직전 5개 회계연도간 331,188백만원의 매출을 실현하였으며, 2020년 상반기에도 5,632백만원의 매출을 실현하였습니다. 이와 같이 당사는 기존 사업(발전-원전 및 관련 기기, 담수/수처리, 주단) 이외에 정부의 에너지 정책에 발맞추어 친환경 에너지 시장에서 차별화된 경쟁력을 갖추고자 사업 구조 전환을 계획하고 있습니다. 이에 당사는 친환경 기술 개발을 위한 국책과제 수행을 위하여 2013년부터 2019년까지 누적 약 64,189백만원의 국고보조금을 수령하였으며, 기술개발이 완료되어 상용화될 경우 국고보조금 수령액의 약 24%를 기술료 명목으로 반환할 의무를 가지고 있습니다. 따라서 현재까지 당사가 수령한 국고보조금 기준으로 당사에 반환의무가 있는 액수는 약 154억원이 될 것으로 추정되나, 그 반환 시기 및 규모는 현재 시점에서 확정적이지 않습니다. 그러나 추후 정부 정책 기조 변화 또는 글로벌 에너지 트렌드 변화 등 예기치 못한 대외 변수에 의하여 당사가 추진하는 친환경에너지 사업 추진에 부정적인 영향이 발생할 가능성은 상존하오니, 투자자 여러분들께서는 이점 유의하시기 바랍니다. |

| (중략) |

그러나 현재 대형 가스터빈은 GE, SIEMENS 등의 글로벌 업체들이 시장을 독점하고 있어, 당사의 대형 가스터빈 개발 완료 및 상용화가 지연될 경우, 가스발전 설비 시장으로의 진입장벽이 더욱 높아질 가능성이 있습니다. 또한, 추후 국내에서 신규 대형 가스발전 설비 발주가 있을 경우, 당사가 독자적 개발 및 상용화를 완료하기 이전까지는 시장 지배적 위치에 있는 글로벌 기업의 수주가 유리하게 될 것으로 예상됩니다. 당사가 자체 기술 개발을 완료하고 검증을 거쳐 상용화에 이르기까지 어느 정도의 시간이 소요되는지 현재로서는 확실하지 않으며, 개발이 완료된 경우에도 기존의 시장에서 어느 정도의 경쟁력을 보일 수 있을 지는 확신할 수 없습니다. 투자자께서는 가스터빈 사업으로부터 당사가 현재 기대하고 있는 수준의 결과가 도출되지 않을 수도 있음에 유의하시기 바랍니다.

당사는 2013년부터 국책과제 기술개발을 진행하여 2019년 국산 가스터빈 모델 개발을 완료하였으며, 2019년~2020년 김포열병합발전소 건설공사를 수주하여 실증을 진행하고 있습니다. 동 김포열병합 프로젝트로부터는 대형가스터빈, BOP품, 시공/설치를 포함하여 수주잔고 기준 총 422,791백만원의 수주실적을 기록하였습니다.

이와 함께 당사는 2006년 3MW급 풍력 발전 시스템인 WinDS 3000™ 개발에 착수하였으며, 2011년 3월 국내 최대용량 제품으로 국내업체 최초로 국제 형식인증(DEWI-OCC Type Certificate)을 취득하면서 성공적으로 풍력 사업에 진출하였습니다. 이후 국내 환경에 적합한 저풍속 모델 개발을 지속 추진하여, 2017년 말 Rotor 직경 134m의 3MW급 모델의 국제 인증을 취득했습니다. 또한 2017년 국내 최초 상업용 해상풍력단지인 제주 '탐라해상풍력발전단지'를 준공함으로써 국내 기업 중 유일하게 대규모 상업용 해상풍력발전단지 사업실적을 보유하게 되었습니다. 당사는 현재까지 5.5MW 해상용 풍력발전시스템 개발을 완료하였습니다.

또한 당사는 2018년 6월 한국에너지기술평가원이 국책과제로 추진하는 '8MW급 대용량 해상풍력발전시스템개발'사업의 주관기관으로 선정되었습니다. 과제 개발기간은 약 4년이며, 전체 사업비는 약 550억원 규모입니다. 이와 관련하여 당사는 탐라해상풍력 및 서남해해상풍력 단지 발전기 공급 등을 통하여 직전 5개 회계연도간 331,188백만원의 매출을 실현하였으며, 2020년 상반기에도 5,632백만원의 매출을 실현하였습니다.

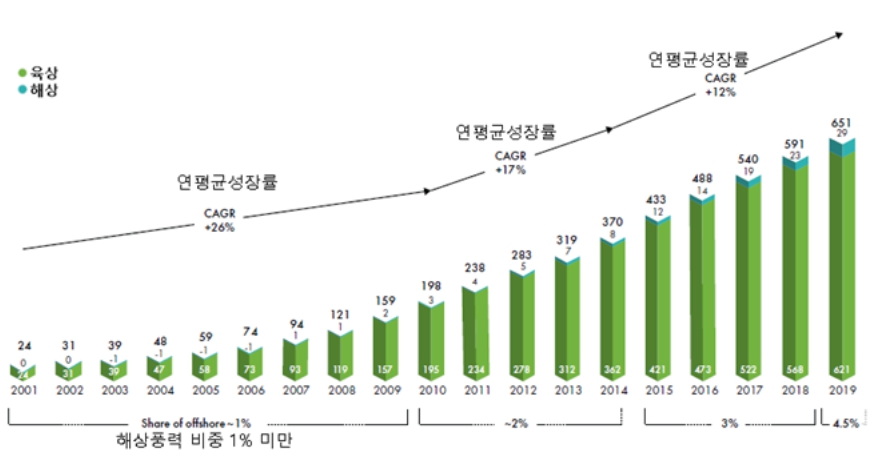

| [당사 풍력발전 관련 매출액 추이] | |

| (단위: 백만원) | |

| 구분 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 2020년 상반기 |

합 계 |

|---|---|---|---|---|---|---|---|

| 풍력 관련 매출 | 77,711 | 92,135 | 60,875 | 80,664 | 19,803 | 5,632 | 336,820 |

| (자료: 당사 제시) |

정부가 발표한 8차 전력수급계획에 따라 국내 풍력발전 설치용량은 2030년까지 17.7GW로 늘어날 예정이며, 이 중 약 14GW는 해상풍력으로 채워질 예정입니다. 이처럼 국내 풍력 시장은 정부 및 발전사 주도의 대형 해상풍력 프로젝트 중심으로 성장할 것으로 전망하고 있습니다. 또한 당사는 2018년 10월 한국서부발전, 한국남동발전 등 국내 발전자회사들과 '해상풍력 발전사업 MOU'를 체결, 충남 태안 400MW급 해상풍력 발전단지 사업에 중공업 기자재 공급 및 O&M 서비스를 제공하기로 하는 등 영업활동 실적을 나타내고 있습니다.

한편, 당사는 친환경 기술개발을 위한 국책과제를 수행하면서 아래와 같이 약 64,189백만원의 국고보조금을 수령하였으며, 기술개발이 완료되어 상용화될 경우 국고보조금 수령액의 약 24%를 기술료 명목으로 반환할 의무를 가지고 있습니다. 따라서 현재까지 당사가 수령한 국고보조금 기준으로 당사에 반환의무가 있는 액수는 약 154억원이 될 것으로 추정되나, 그 반환 시기 및 규모는 현재 시점에서 확정적이지 않습니다.

| [당사 친환경기술개발 관련 국고보조금 수령액 추이] | |

| (단위: 백만원) | |

| 구분 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 합 계 |

|---|---|---|---|---|---|---|---|---|

| 대형 가스터빈 | 163 | 4,684 | 6,327 | 6,713 | 8,635 | 5,853 | 965 | 33,340 |

| 풍력 | 26,687 | 82 | 956 | 2,136 | 446 | 80 | 462 | 30,849 |

| 계 | 26,850 | 4,766 | 7,282 | 8,849 | 9,081 | 5,934 | 1,427 | 64,189 |

| (자료: 당사 제시) |

당사는 국고보조금 수령액 약 642억원과는 별도로 대형 가스터빈 및 풍력 기술 개발을 위하여 2013년부터 2019년까지 누적 약 5,525억원의 자체 기술개발비를 투입하였습니다.

| [당사 친환경기술개발 관련 기술개발비 투입액 추이] | |

| (단위: 백만원) | |

| 구분 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 합 계 |

|---|---|---|---|---|---|---|---|---|

| 대형 가스터빈 | 4,823 | 21,254 | 43,842 | 67,041 | 84,660 | 108,771 | 135,549 | 465,939 |

| 풍력 | 36,854 | 5,148 | 6,944 | 7,423 | 9,391 | 9,613 | 11,231 | 86,604 |

| 계 | 41,677 | 26,402 | 50,785 | 74,464 | 94,051 | 118,384 | 146,779 | 552,543 |

| (자료: 당사 제시) |

| 주) 당사의 회계기준에 따라 무형자산은 최초 인식할 때 원가로 측정하며, 최초 인식 후에 원가에서 상각누계액과손상차손누계액을 차감한 금액을 장부금액으로 인식하고 있습니다. 후속지출은 관련되는 특정자산에 속하는 미래의 경제적 효익이 증가하는 경우에만 자본화합니다. 개발활동과 관련된 지출은 해당 개발계획의 결과가 새로운 제품의 개발이나 실질적 기능 향상을 위한 것이며 연결실체가 그 개발계획의 기술적, 상업적 달성가능성이 높고 소요되는 자원을 신뢰성있게 측정가능한 경우에만 자본화됩니다. 자본화된 개발관련 지출에는 재료비, 직접노무비와 관련 제조간접비 발생액을 합리적으로 배분한 금액을 포함하고 있습니다. 이러한 요건을 만족하지 못하는 개발 관련 지출은 발생시 비용으로 인식하고 있습니다. |

이처럼 당사는 가스터빈(Gas Turbine) 및 신재생에너지(해상풍력/태양광) 사업을 필두로 하여 원자력(중소형원자로/원전해체), 수소 및 연료전지 사업을 포함하는 '한국형 친환경 에너지 선도 기업'으로의 전환을 추진하고 있습니다. 그러나 추후 정부 정책 기조 변화 또는 글로벌 에너지 트렌드 변화 등 예기치 못한 대외 변수에 의하여 당사가 추진하는 친환경에너지 사업 추진에 부정적인 영향이 발생할 가능성은 상존하오니, 투자자 여러분들께서는 이 점 유의하시기 바랍니다.

(주4) 정정 전

| [카. 신용평가등급 하락에 따른 위험] 국내 신용평가사는 두산그룹 4개 계열사((주)두산, 두산중공업(주), 두산인프라코어(주), 두산건설(주))에 대한 신용평가를 실시하고 있습니다. 증권신고서 제출일 기준 당사의 신용등급은 BBB-/부정적(한국신용평가, 한국기업평가, NICE신용평가), (주)두산의 신용등급은 BBB/부정적(한국신용평가, 한국기업평가, NICE신용평가), 두산건설(주)의 신용등급은 BB-/부정적(한국신용평가, 한국기업평가), 두산인프라코어(주)의 신용등급은 BBB/유동적(한국신용평가, 한국기업평가, NICE신용평가)를 기록하고 있습니다. 결국, 신용등급하락으로 인하여 당사가 자본시장에서 자금조달을 지속하기 위해서는 추가적인 비용을 지불하게 될 가능성이 높으며 이로 인해 수익성이 악화될 수 있으며, 향후 신용평가사들이 우려하는 추가적인 부정적인 이슈 등이 발생하게 될 경우 신용등급이 추가적으로 하락하여 당사에 부담이 될 가능성을 배제할 수 없습니다. 또한 일반적으로 기업신용등급이 떨어질수록 기간별 금리 스프레드는 더 커지는 모습을 보이며, 이는 기업이 장기적으로 자금을 조달하기 위해서는 기존보다 비용을 추가적으로 지불해야됨을 의미합니다. 이로 인한 당사의 차입만기가 단기화 될 수 있는 점 또한 염두에 두시어 투자에 임하시기 바랍니다. 또한 규모가 큰 관급공사는 BBB-이상의 신용등급이 요구되며, 당사의 경우 증권신고서 제출일 현재 기준 신용등급이 BBB-이므로 입찰자격에 제한은 없는 것으로 파악되고 있습니다. 다만, 경영상태평가를 계량화할 경우, 신용등급평가는 100점 중 35점이 배점한도로 적용되며, BBB-의 경우 33.2 점, BBB0의 경우 33.6점이 적용되게 됩니다. 당사의 신용등급하락으로 인하여 공공기관 공사 입찰자격에 대한 제한은 존재하지 않으나 경영상태평가에 일부 감점에 발생하여 최종적인 낙찰에 부정적인 요인이 될 수 있는 점 투자자께서는 유의하시어 투자에 임하시기 바랍니다. |

| (후략) |

(주4) 정정 후

| [카. 신용평가등급 하락에 따른 위험] 국내 신용평가사는 두산그룹 4개 계열사((주)두산, 두산중공업(주), 두산인프라코어(주), 두산건설(주))에 대한 신용평가를 실시하고 있습니다. 증권신고서 제출일 기준 당사의 신용등급은 BBB-/부정적(한국신용평가, 한국기업평가, NICE신용평가), (주)두산의 신용등급은 BBB/부정적(한국신용평가, 한국기업평가, NICE신용평가), 두산건설(주)의 신용등급은 BB-/부정적(한국신용평가, 한국기업평가), 두산인프라코어(주)의 신용등급은 BBB/유동적(한국신용평가, 한국기업평가, NICE신용평가)를 기록하고 있습니다. 결국, 신용등급하락으로 인하여 당사가 자본시장에서 자금조달을 지속하기 위해서는 추가적인 비용을 지불하게 될 가능성이 높으며 이로 인해 수익성이 악화될 수 있으며, 향후 신용평가사들이 우려하는 추가적인 부정적인 이슈 등이 발생하게 될 경우 신용등급이 추가적으로 하락하여 당사에 부담이 될 가능성을 배제할 수 없습니다. 또한 일반적으로 기업신용등급이 떨어질수록 기간별 금리 스프레드는 더 커지는 모습을 보이며, 이는 기업이 장기적으로 자금을 조달하기 위해서는 기존보다 비용을 추가적으로 지불해야됨을 의미합니다. 이로 인한 당사의 차입만기가 단기화 될 수 있는 점 또한 염두에 두시어 투자에 임하시기 바랍니다. 또한 규모가 큰 관급공사는 BBB-이상의 신용등급이 요구되며, 당사의 경우 증권신고서 제출일 현재 기준 신용등급이 BBB-이므로 입찰자격에 제한은 없는 것으로 파악되고 있습니다. 다만, 경영상태평가를 계량화할 경우, 신용등급평가는 100점 중 35점이 배점한도로 적용되며, BBB-의 경우 33.2 점, BBB0의 경우 33.6점이 적용되게 됩니다. 당사의 신용등급하락으로 인하여 공공기관 공사 입찰자격에 대한 제한은 존재하지 않으나 경영상태평가에 일부 감점에 발생하여 최종적인 낙찰에 부정적인 요인이 될 수 있습니다. 한편 당사는 신용등급 변동과 관련하여 당사에 불리한 방향으로 조건이 변경될 수 있는 금융관련약정의 당사자로서, 당사의 신용등급 변동에 의하여 금융관련약정의 조건이 실제로 변동되는 경우 당사의 일부 우발채무가 현실화될 가능성이 존재합니다. 투자자께서는 상기와 같은 투자위험요소에 유의하시어 투자에 임하시기 바랍니다. |

| (중략) |

한편, 2020년 반기말 현재 지배기업이 SC제일은행으로부터 차입한 차입금 31,429백만원은 차입약정 기간 동안 2개 이상의 신용평가기관으로부터 각각 평가받은 지배기업 발행회사채의 신용등급이 적어도 BBB 이상을 유지하여야 합니다. 또한 Mashreqbank로부터 차입한 140,782백만원은 차입약정기간 동안 한국 신용평가기관으로부터 평가받은 신용등급이 BBB 이상을 유지해야 하며 주요재무지표(부채비율 3미만 및 이자보상비율 2.2초과)를 유지하지 못할 경우 일정기한 내 추가 출자 등의 조치가 필요합니다. 상기 2건의 차입금은 이를 준수하지 못할 경우 기한의 이익상실 사유를 구성하는 약정을 포함하고 있으나, 관련 금융기관은 지배기업의 경영환경 변화 등 제반 사정변경을 고려하여 관련 조항의 적용을 유예하고 있습니다.

또한, 연결실체의 케이디피피제오차(주) 유동화채무 155,000백만원은 지배기업의 국내 유효신용등급을 BB+ 이상 유지해야 하며, 이를 준수하지 못할 경우 조기지급 사유에 해당합니다.

2020년 반기말 현재 지배기업은 삼척화력발전소 1,2호기 EPC 건설공사 사업 수행 주체인 삼척블루파워(주)의 지분 출자자로서 관련 출자자 약정서 상 2023년 9월에 77,740백만원의 사업비 추가 출자 의무를 부담하고 있으며, 2개 이상 신용평가기관이 BBB- 이하의 등급 부여 시 지배기업의 신용등급 하락일로부터 60일내 추가 출자 의무 분에 대한 출자 이행보증서를 제출해야 합니다.

추가로, 연결실체가Sharqiyah EPC 프로젝트 수행과 관련하여 발주처에 제공하고 있는 지급보증과 관련하여, 지배기업은 한국의 신용평가기관으로부터 평가받은 신용등급을BBB 이상을 유지하여야 하며, 이를 유지하지 못할 경우 신용등급 하락일로부터10일 이내에 동일 조건의 유효한 보증서를 제공할 의무를 부담하고 있습니다. 한편, 2020년 반기말 현재 지배기업의 경영환경 변화 등 제반 사정을 고려하여 관련 조항의 적용이 유예된 상태입니다.

|

[두산중공업㈜ 신용평가등급 trigger 존재 금융관련약정] |

|

|

(기준일: 2020년 06월 30일) |

(단위: 백만원) |

|

약정의 종류 |

약정상대방 |

약정금액 |

Trigger |

Trigger 발동 조치 |

상태 |

|---|---|---|---|---|---|

|

차입 |

SC제일은행 |

31,429 |

- 2개 이상의 신용평가기관으로부터 각각 평가받은 |

기한의 이익 상실 |

유예 협의 완료 |

|

차입 |

Mashreqbank |

140,782 |

- 신용평가기관으로부터 평가받은 두산중공업㈜ - 두산중공업㈜ 부채비율 300% 이상 - 두산중공업㈜ 이자보상배율 2.2배 이하 |

기한의 이익 상실 |

유예 협의 완료 |

|

케이디피피제오차㈜ 유동화채무 |

케이디피피제오차㈜ |

155,000 |

- 두산중공업㈜ 국내 유효신용등급 BB+ 미만 |

조기지급 |

미해당 |

|

삼척블루파워㈜ 지분출자 |

삼척블루파워㈜ |

77,740 |

- 2개 이상 신용평가기관이 두산중공업㈜에 |

추가출자 의무분에 대한 |

추가 출자 적립 방안 |

|

Sharqiyah EPC 프로젝트 발주처 대상 |

Al Asilah Desalination Company S.A.O.C. |

141,270 |

- 한국 신용평가기관으로부터 부여받은 신용등급 |

동일 조건의 |

발주처 대상 |

| (자료: 당사 제시) |

상기와 같이 당사는 신용등급 변동과 관련하여 당사에 불리한 방향으로 조건이 변경될 수 있는 금융관련약정의 당사자입니다. 상기 조건에 따라 당사의 신용등급 변동에 의하여 금융관련약정의 조건이 실제로 변동되는 경우 당사의 일부 우발채무가 현실화될 수 있는 바, 투자자께서는 관련 내용과 당사의 대응을 면밀히 확인하여 주시기 바랍니다.

(주5) 정정 후

| [타. 재무구조 개선 및 계열회사 지원 등에 관한 사항] 두산그룹 및 당사는 재무구조 개선과 계열회사 지원 등을 위하여 계열회사간 사업부 또는 회사의 분할, 매각 및 지분의 인수, 현물출자 등을 시행한 바 있으며, 주요 내용으로는 두산엔진의 분할 및 매각, PRS거래를 통한 두산밥캣 지분의 처분, 계열회사간 유상증자 참여, 두산건설 100% 자회사화를 위한 주식의 포괄적 교환·이전 등이 있습니다. 현재에도 재무구조 개선을 위하여 비핵심자산 및 주요 계열회사의 매각 등을 추진 중입니다. 최근에 진행되었거나 현재 진행중인 상세한 내용과 관련하여는 본 증권신고서 본문 "제1부 - III. 투자위험요소 - 2. 회사위험 - 파."를 참고하여 주시기 바랍니다. 이러한 회사의 분할, 합병, 매각, 인수, 출자 및 자산의 매각 등은 두산그룹 및 당사의 지배구조와 당사의 연결재무제표에 유의미한 영향을 미칠 가능성이 있으니, 투자자께서는 관련 내용을 면밀히 살피시고 유의하여 투자에 임하시기 바랍니다. |

두산그룹 및 당사는 재무구조 개선과 계열회사 지원 등을 위하여 계열회사간 사업부 또는 회사의 분할, 매각 및 지분의 인수, 현물출자 등을 시행한 바 있습니다. 2018년 이후 당사가 거래당사자로서 참여한 내역은 다음과 같으며, 각 거래와 관련한 상세 내용은 하기에 기재된 금융감독원 전자공시시스템상의 공시내용을 참고하여 주시기 바랍니다.

| [2018년 이후 당사가 참여한 분할, 매각, 인수(출자), 합병 등의 내역] |

|

거래(예정)시기 |

거래 상대방 |

내용 |

당사 관련공시 (금융감독원 전자공시시스템) |

|---|---|---|---|

|

2020년 12월 |

특수관계인 |

당사에 대한 |

[정정]특수관계인으로부터주식의취득(2020.09.04) |

|

2020년 09월 |

두산건설 |

두산건설㈜의 자회사인 Doosan VINA 지분 전량을 |

특수관계인으로부터주식의취득(2020.09.09) |

|

2020년 03월 |

두산건설 |

포괄적 주식교환을 통한 |

주요사항보고서(주식교환·이전결정)(2019.12.12) 증권발행실적보고서(합병등)(주식의포괄적교환·이전)(2020.03.11) |

|

2020년 03월 |

두산건설 |

두산건설㈜ 보유 자기주식 취득 |

특수관계인으로부터주식의취득(2020.03.05) |

|

2020년 02월 |

㈜두산 |

㈜두산 보유 두산메카텍㈜ 지분에 대한 |

[정정]주요사항보고서(유상증자결정)(2020.01.13) |

|

2019년 05월 |

두산건설 |

당사의 두산건설㈜ 유상증자 참여 |

특수관계인에대한출자(2019.02.21) |

|

2019년 05월 |

㈜두산 |

㈜두산의 당사 유상증자 참여 |

특수관계인의유상증자참여(2019.04.25) |

|

2019년 04월 |

㈜두산 등 |

당사의 디비씨㈜ 지분 매각 |

특수관계인에대한주식의처분(2019.04.16) |

|

2018년 08월 |

두산밥캣 |

당사의 두산밥캣㈜ 주식 처분(PRS) |

타법인주식및출자증권처분결정(2018.08.29) |

|

2018년 05월 |

두산엔진 |

두산엔진(사업co) 매각 |

투자판단관련주요경영사항(2018.03.13) |

|

2018년 04월 |

두산엔진 |

두산엔진(자산co) 합병 |

[정정]증권발행실적보고서(합병등)(2018.06.15) |

| (자료: 금융감독원 전자공시시스템(DART) 및 당사 제시자료) |

상기와 같은 회사의 분할, 합병, 매각, 인수, 출자 및 자산의 매각 등은 두산그룹 및 당사의 지배구조와 당사의 연결재무제표에 유의미한 영향을 미칠 가능성이 있으니, 투자자께서는 관련 내용을 면밀히 살피시고 유의하여 투자에 임하시기 바랍니다. 또한, 최근에 진행되었거나 현재 진행중인 상세한 내용과 관련하여는 본 증권신고서 본문 "제1부 - III. 투자위험요소 - 2. 회사위험 - 파."를 참고하여 주시기 바랍니다.

(주6) 정정 전

| [타. 두산그룹-채권단 재무구조개선계획 이행 및 구조조정과 관련된 사항] 당사가 영위하는 사업의 영업환경은 조선ㆍ해운업 위기 등 부정적인 대외변수를 지속적으로 마주해온 바 있으며, 2019년 정부의 탈(脫)원전 정책으로 인해 당사가 진행할 예정이었던 신한울 3ㆍ4호기 건설이 중단되면서 당사의 영업실적 및 재무상태는 추가적으로 악화되었습니다. 당사는 2020년 상반기 중 단기 유동성 조달을 위하여 한국산업은행 등의 채권단으로부터 총 약 3조원 규모의 여신 형태로 금융지원을 받으면서 ㈜두산과 ㈜두산의 지배주주들은 각기 보유하는 주요 자산에 대하여 채권단에 담보를 설정하였고, 추가로 2020년 6월 채권단과 재무구조개선계획이행을 위한 약정서를 체결하였습니다. 이에 당사 및 모회사인 (주)두산은 비핵심자산으로 분류된 계열회사, 사업부문 및 비영업자산 등을 매각하는 등의 구조조정을 추진하고 있습니다. 현재까지 처분 또는 계약 체결이 완료된 자산매각으로는 클럽모우CC와 ㈜네오플럭스, ㈜두산의 유압기기사업부인 모트롤 사업부문 및 두산솔루스㈜ 등이 있습니다. 또한 상기 구조조정을 위한 매각대상에는 당사의 주요 연결대상 종속회사인 두산인프라코어㈜ 및 두산건설㈜도 포함되어 있습니다. 한편, 당사는 ㈜두산의 지배주주들로부터 두산퓨얼셀㈜의 보통주 지분 23%를 2020년 12월까지 무상 양수할 예정입니다. 투자자께서는 두산그룹이 상기와 같은 구조조정을 통해 유동성을 확보하고 재무구조개선약정을 이행하는 데 성공하는 것을 가정할 경우에도, 동 구조조정이 당사의 연결재무제표 및 실적에 미치는 영향에 대하여 면밀히 검토하신 후 투자에 임하시기 바랍니다. |

| (중략) |

|

[두산그룹-채권단 재무구조개선계획 이행 목적 구조조정 추진현황] |

|

|

(기준일: 2020년 09월 07일) |

|

|

매도(양도)인 |

매각(양수도)대상 |

거래구분 |

매수(양수)인 |

거래규모 |

진행상황 |

|---|---|---|---|---|---|

|

두산중공업㈜ |

클럽모우CC |

부동산(골프장) 매각 |

하나금융ㆍ모아미래도 컨소시엄 |

약 1,850억원 |

처분 완료 |

|

㈜두산 |

㈜네오플럭스(벤처캐피탈) |

계열회사 지분 매각 |

신한금융지주 |

약 730억원 |

계약 완료 |

|

㈜두산 의 특수관계인 |

두산퓨얼셀㈜ 발행주식 보통주 |

계열회사 지분 양수도 |

두산중공업㈜ |

약 5,700억원 (*) |

계약 완료 |

|

㈜두산 |

모트롤 사업부문 |

사업부문 물적분할 후 |

소시어스ㆍ웰투시인베스트먼트 컨소시엄 |

약 4,500억원 |

계약 완료 |

|

㈜두산 및 |

두산솔루스㈜ 발행주식 보통주 |

계열회사 지분 매각 |

스카이레이크에쿼티파트너스 유한회사 |

약 7,000억원 |

계약 완료 |

|

(자료: 당사 제시) |

| (*) 증여 계약 체결 시점(2020년 09월 04일) 두산퓨얼셀㈜ 보통주 종가 기준 |

이와 같이, 당사는 2020년 7월 말 클럽모우CC를 하나금융ㆍ모아미래도 컨소시엄에 매각하여 매각 대금인 1,850억원으로 채권단 채무 상환 재원으로 사용한 바 있으며, (주)두산은 신한금융지주를 계약상대방으로 하여 벤처캐피탈 자회사인 (주)네오플럭스 지분 양수도계약, 소시어스ㆍ웰투시인베스트먼트 컨소시엄을 계약상대방으로 하여 모트롤 사업부문에 대한 물적분할 후 지분양수도계약, 스카이레이크에쿼티파트너스 유한회사를 계약상대방으로 하여 두산솔루스㈜ 지분 양수도계약 등을 체결하였습니다.

그 밖에도 당사 및 두산그룹 계열회사들은 비핵심 보유자산에 대한 매각 등을 계획·검토하고 있으므로, 이에 따라 투자자들께서는 이러한 제반 재무구조개선계획의 이행 과정에서 발생할 수 있는 재무적·사업적 변경 가능성에 대하여 면밀히 검토하신 후 투자에 임하시기 바랍니다. 또한, 당사 및 두산그룹 계열회사들이 이행 기한 내에 재무구조개선계획의 이행을 완료하지 못하여 당사가 채권단에 대한 채무를 상환하지 못할 경우, 당사 등은 채무불이행 및 약정서 위반에 따른 법적 책임을 부담하게 될 가능성이 있습니다. 이에 투자자께서는 투자에 임하실 경우 당사를 포함한 두산그룹의 구조조정 진행 상태를 면밀히 모니터링 하시기 바랍니다.

한편, 상기 구조조정을 위한 매각대상에는 당사의 주요 연결대상 종속회사인 두산인프라코어(주) 및 두산건설㈜이 포함되어 있습니다. 증권신고서 제출일 현재 두산인프라코어(주) 및 두산건설㈜의 지배구조 변동과 관련해서는 구체적으로 확정된 바가 없으나, 향후 보유지분 매각 등의 방법으로 지배구조 변동이 확정될 경우, 확정되는 처분금액에 따른 처분손실의 발생 등을 포함하여 당사의 연결재무제표에 상당한 영향을 미칠 가능성이 존재할 것으로 판단됩니다. 또한, 보유지분 매각시에는 그 매각대상 회사가 보유하는 사업부문이나 자산의 일부를 매각대상에서 제외하기 위한 분할합병 등이 발생할 수 있으며, 이로 인하여 당사의 신주발행 등을 포함하여 지배구조의 변동이 발생하게 될 가능성이 있습니다. 두산인프라코어(주) 및 두산건설(주)가 당사의 연결재무제표에 미치는 영향과 관련한 상세한 내용은 본 증권신고서 "제1부 - Ⅲ. 투자위험요소 - 2. 회사위험 - 가."를 참고하여 주시기 바랍니다.

또한 당사는 2020년 9월 4일 두산퓨얼셀㈜의 최대주주인 ㈜두산의 특수관계인들 중 일부로부터 두산퓨얼셀㈜의 발행주식 보통주 12,763,557주(“증여대상주식”)을 무상으로 증여받기로 하는 주식증여계약을 체결하였으며, 증여이행 예정일은 2020년 12월까지입니다. 당사의 모회사인 ㈜두산은 두산퓨얼셀㈜ 보통주지분율 18.1%로 최대주주 지위를 유지하고 있으나, 동 건 증여가 완료될 경우 두산퓨얼셀㈜의 최대주주는 ㈜두산에서 당사로 변경될 예정입니다. 상기 증여가 완료될 경우 당사는 최대주주로서 두산퓨얼셀㈜가 영위하는 친환경 연료전지사업 역량과 당사가 기존에 영위하고 있던 풍력 등 신재생에너지사업 역량을 함께 확보하게 됩니다.

| (후략) |

(주6) 정정 후

| [파. 두산그룹-채권단 재무구조개선계획 이행 및 구조조정과 관련된 사항] 당사가 영위하는 사업의 영업환경은 조선ㆍ해운업 위기 등 부정적인 대외변수를 지속적으로 마주해온 바 있으며, 2019년 정부의 탈(脫)원전 정책으로 인해 당사가 진행할 예정이었던 신한울 3ㆍ4호기 건설이 중단되면서 당사의 영업실적 및 재무상태는 추가적으로 악화되었습니다. 당사는 2020년 상반기 중 단기 유동성 조달을 위하여 한국산업은행 등의 채권단으로부터 총 약 3조원 규모의 여신 형태로 금융지원을 받으면서 ㈜두산과 ㈜두산의 지배주주들은 각기 보유하는 주요 자산에 대하여 채권단에 담보를 설정하였고, 추가로 2020년 6월 채권단과 재무구조개선계획이행을 위한 약정서를 체결하였습니다. 이에 당사 및 모회사인 (주)두산은 비핵심자산으로 분류된 계열회사, 사업부문 및 비영업자산 등을 매각하는 등의 구조조정을 추진하고 있습니다. 현재까지 처분 또는 계약 체결이 완료된 자산매각으로는 클럽모우CC와 ㈜네오플럭스, ㈜두산의 유압기기사업부인 모트롤 사업부문 및 두산솔루스㈜ 등이 있습니다. 또한 상기 구조조정을 위한 매각대상에는 비핵심 주요자산으로 분류된 두산타워도 포함되며, 당사의 주요 연결대상 종속회사인 두산인프라코어㈜ 및 두산건설㈜도 포함되어 있습니다. 한편, 당사는 ㈜두산의 지배주주들로부터 두산퓨얼셀㈜의 보통주 지분 23%에 해당하는 12,763,557주(두산퓨얼셀㈜ 유상증자 완료 이후 보통주지분율 19.49%)를 2020년 12월까지 무상 양수할 예정입니다. 투자자께서는 두산그룹이 상기와 같은 구조조정을 통해 유동성을 확보하고 재무구조개선약정을 이행하는 데 성공하는 것을 가정할 경우에도, 동 구조조정이 당사의 연결재무제표 및 실적에 미치는 영향에 대하여 면밀히 검토하신 후 투자에 임하시기 바랍니다. |

| (중략) |

|

[두산그룹-채권단 재무구조개선계획 이행 목적 구조조정 추진현황] |

|

|

(기준일: 2020년 09월 07일) |

|

|

매도(양도)인 |

매각(양수도)대상 |

거래구분 |

매수(양수)인 |

거래규모 |

진행상황 |

|---|---|---|---|---|---|

|

두산중공업㈜ |

클럽모우CC |

부동산(골프장) 매각 |

하나금융ㆍ모아미래도 컨소시엄 |

약 1,850억원 |

처분 완료 |

|

㈜두산 |

㈜네오플럭스(벤처캐피탈) |

계열회사 지분 매각 |

신한금융지주 |

약 730억원 |

계약 완료 |

|

㈜두산 의 특수관계인 |

두산퓨얼셀㈜ 발행주식 보통주 |

계열회사 지분 양수도 |

두산중공업㈜ |

약 5,700억원 (*) |

계약 완료 |

|

㈜두산 |

모트롤 사업부문 |

사업부문 물적분할 후 |

소시어스ㆍ웰투시인베스트먼트 컨소시엄 |

약 4,500억원 |

계약 완료 |

|

㈜두산 및 |

두산솔루스㈜ 발행주식 보통주 |

계열회사 지분 매각 |

스카이레이크에쿼티파트너스 유한회사 |

약 7,000억원 |

계약 완료 |

| ㈜두산 | 두산타워 | 부동산(빌딩) 매각 | (주)신한은행 (마스턴전문투자형사모투자신탁제98호의 신탁업자의 지위에서) |

8,000억원 | 계약 완료 |

|

(자료: 당사 제시) |

| (*) 증여 계약 체결 시점(2020년 09월 04일) 두산퓨얼셀㈜ 보통주 종가 기준 |

이와 같이, 당사는 2020년 7월 말 클럽모우CC를 하나금융ㆍ모아미래도 컨소시엄에 매각하여 매각 대금인 1,850억원으로 채권단 채무 상환 재원으로 사용한 바 있으며, (주)두산은 신한금융지주를 계약상대방으로 하여 벤처캐피탈 자회사인 (주)네오플럭스 지분 양수도계약, 소시어스ㆍ웰투시인베스트먼트 컨소시엄을 계약상대방으로 하여 모트롤 사업부문에 대한 물적분할 후 지분양수도계약, 스카이레이크에쿼티파트너스 유한회사를 계약상대방으로 하여 두산솔루스㈜ 지분 양수도계약 등을 체결하였습니다.

그 밖에도 당사 및 두산그룹 계열회사들은 두산타워를 포함하여 비핵심 보유자산에 대한 매각 등을 계획·검토하고 있으므로, 이에 따라 투자자들께서는 이러한 제반 재무구조개선계획의 이행 과정에서 발생할 수 있는 재무적·사업적 변경 가능성에 대하여 면밀히 검토하신 후 투자에 임하시기 바랍니다. 또한, 당사 및 두산그룹 계열회사들이 이행 기한 내에 재무구조개선계획의 이행을 완료하지 못하여 당사가 채권단에 대한 채무를 상환하지 못할 경우, 당사 등은 채무불이행 및 약정서 위반에 따른 법적 책임을 부담하게 될 가능성이 있습니다. 이에 투자자께서는 투자에 임하실 경우 당사를 포함한 두산그룹의 구조조정 진행 상태를 면밀히 모니터링 하시기 바랍니다.

한편, 상기 구조조정을 위한 매각대상에는 당사의 주요 연결대상 종속회사인 두산인프라코어(주) 및 두산건설㈜이 포함되어 있습니다. 증권신고서 제출일 현재 두산인프라코어(주) 및 두산건설㈜의 지배구조 변동과 관련해서는 구체적으로 확정된 바가 없으나, 향후 보유지분 매각 등의 방법으로 지배구조 변동이 확정될 경우, 확정되는 처분금액에 따른 처분손실의 발생 등을 포함하여 당사의 연결재무제표에 상당한 영향을 미칠 가능성이 존재할 것으로 판단됩니다.

두산인프라코어㈜의 경우 계류중인 소송 중1건(주))의 소송가액이 약 7,000억원 이상으로, 동 소송에서 패소 시 소송가액에 상당한 규모의 우발채무가 발생할 가능성이 있습니다. 해당 소송의 결과를 2020년 09월 21일 현재 합리적으로 예측할 수 없으나, 두산인프라코어㈜의 매각에 성공하였을 경우에도 매각 협상 결과에 따라 해당 소송으로부터 발생하는 우발채무가 당사에 금전적ㆍ재무적으로 부정적 영향을 미칠 가능성을 배제할 수 없습니다.

|

주) 2011년에 외부투자자는 두산인프라코어(주)의 종속기업인 Doosan Infracore China Co., Ltd.의 지분 20%를 3,800억원에 투자하였으며, 두산인프라코어(주)와의 주주간 계약에 따라 상대방이 보유하고 있는 주식을 제3자에게 공동으로 매각할 것을 요청할 수 있는 권리를 각각 보유하고 있습니다. 외부투자자의 공동매각 요청 시 두산인프라코어(주)는 두산인프라코어(주) 보유 지분을 공동 매각하는 것이 원칙이지 만, 외부투자자가 매각하려는 가격 등으로 외부투자자의 지분을 매입할 수 있는 권리도 함께 보유하고 있습니다. 2014년 중 외부투자자는 매각절차 진행을 위한 전 단계로 매도자 실사자료를 요구했으나, 두산인프라코어(주)는 매수희망자도 확인되지 않은 상황이므로 영업비밀이 포함된 실사자료까지 제공할 수 없었습니다. 이에 외부투자자는 서울중앙지방법원에 실사자료 제공 가처분신청을 하였으며, 서울중앙지방법원(2015년 3월 2일)은 두산인프라코어(주)가 외부투자자에게 실사자료를 제공할 의무가 없다는 이유로 외부투자자의 가처분 신청을 기각하였습니다. 외부투자자는 2015년 11월 주식 매매대금(외부투자자 주장 매매대금: 7,093억원, 소송 가액 100억원) 지급을 구하는 소송을 제기하였으며, 서울중앙지방법원(2017년 1월 12일)은 두산인프라코어(주)의 매각절차 협조의무 불이행 등을 인정하지 않아 외부투자자의 청구를 기각하였고, 서울고등법원(2018년 2월 21일)은 두산인프라코어 (주)의 매각절차 협조의무 불이행을 인정하여 외부투자자가 주장하는 매매대금 7,093억원 중 일부 청구한 100억원을 지급할 것을 판결하였습니다. 두산인프라코어(주)는 2심 판결에 불복하여 2018년 2월 26일 대법원에 상고하였으며, 서울고등법원(2018년 2월 28일)은 두산인프라코어(주)의 강제집행정지 신청에 대해서 이유 있으므로 2심 판결에 의한 강제집행을 정지시켰습니다. 한편, 외부투자자는 2018년 3월 잔여 주식매매대금(소송가액 7,051억원)에 대해 추가소송을 제기하였으며, 2020년 09월 21일 현재 1심 계류중에 있습니다. 현재 진행중인 소송건과 관련된 보전 절차에서 서울중앙지방법원이 2018년 7월 발부한 화해권고결정에 따라 두산인프라코어(주)는 외부투자자에게 두산밥캣(주)의 보통주식 8,288,196주에 대한 질권을 설정하고, 100억원을 가지급금으로 지급하였습니다. 향후 두산인프라코어(주)가 대법원에서 승소할 경우 외부투자자는 동 질권설정해지 및 가지급금을 두산인프라코어(주)에 반환해야 합니다. |

또한, 보유지분 매각시에는 그 매각대상 회사가 보유하는 사업부문이나 자산의 일부를 매각대상에서 제외하기 위한 분할합병 등이 발생할 수 있으며, 이로 인하여 당사의 신주발행 등을 포함하여 지배구조의 변동이 발생하게 될 가능성이 있습니다. 두산인프라코어(주) 및 두산건설(주)가 당사의 연결재무제표에 미치는 영향과 관련한 상세한 내용은 본 증권신고서 "제1부 - Ⅲ. 투자위험요소 - 2. 회사위험 - 가."를 참고하여 주시기 바랍니다.

또한 당사는 2020년 9월 4일 두산퓨얼셀㈜의 최대주주인 ㈜두산의 특수관계인들 중 일부로부터 두산퓨얼셀㈜의 발행주식 보통주 12,763,557주(“증여대상주식”)을 무상으로 증여받기로 하는 주식증여계약을 체결하였으며, 증여이행 예정일은 2020년 12월까지입니다. 당사의 모회사인 ㈜두산은 두산퓨얼셀㈜ 보통주지분율 18.1%로 최대주주 지위를 유지하고 있으나, 동 건 증여가 완료될 경우 두산퓨얼셀㈜의 최대주주는 ㈜두산에서 당사로 변경될 예정입니다. 2020년 09월 03일 기준 두산퓨얼셀㈜의 발행주식총수는 보통주 55,493,726주, 제1종 우선주(두산퓨얼셀1우) 13,364,200주 및 제2종 우선주(두산퓨얼셀2우B) 2,986,300주로 총 71,844,226주입니다. 두산퓨얼셀㈜는 현재 주주배정후 실권주일반공모 유상증자를 진행 중으로, 동 유상증자를 통해 보통주 신주 10,000,000주를 발행할 예정입니다. 두산퓨얼셀㈜ 주주배정후 실권주일반공모 유상증자와 관련한 상세 내용은 두산퓨얼셀㈜가 2020년 09월 04일 최초 제출하고 2020년 09월 18일 정정 제출한 증권신고서(지분증권) 및 2020년 09월 21일 공시한 투자설명서를 참고하여 주시기 바랍니다. 두산퓨얼셀㈜의 주주배정후 실권주일반공모 유상증자의 신주배정기준일은 2020년 10월 14일으로, 당사가 두산퓨얼셀㈜의 보통주 12,763,557주를 증여받는 시점은 그 이후가 될 가능성이 높아 두산퓨얼셀㈜의 유상증자로 인하여 발행되는 신주인수권증서의 배정대상에 해당되지 않을 것으로 판단됩니다. 두산퓨얼셀㈜가 유상증자를 완료하게 되면 보통주 발행주식총수는 65,493,726주로 늘어나게 되어 당사가 증여받을 예정인 두산퓨얼셀㈜ 보통주 12,763,557주의 보통주지분율은 유상증자 전 23.00%에서 유상증자 후 19.49%가 될 것으로 예상되며, 유상증자로 인해 지분율이 소폭 감소함에도 불구하고 당사는 수증 후 최대주주의 지위를 확보하게 될 것으로 예상됩니다. 상기 증여가 완료될 경우 당사는 최대주주로서 두산퓨얼셀㈜가 영위하는 친환경 연료전지사업 역량과 당사가 기존에 영위하고 있던 풍력 등 신재생에너지사업 역량을 함께 확보하게 됩니다.

| (후략) |

(주7) 정정 후

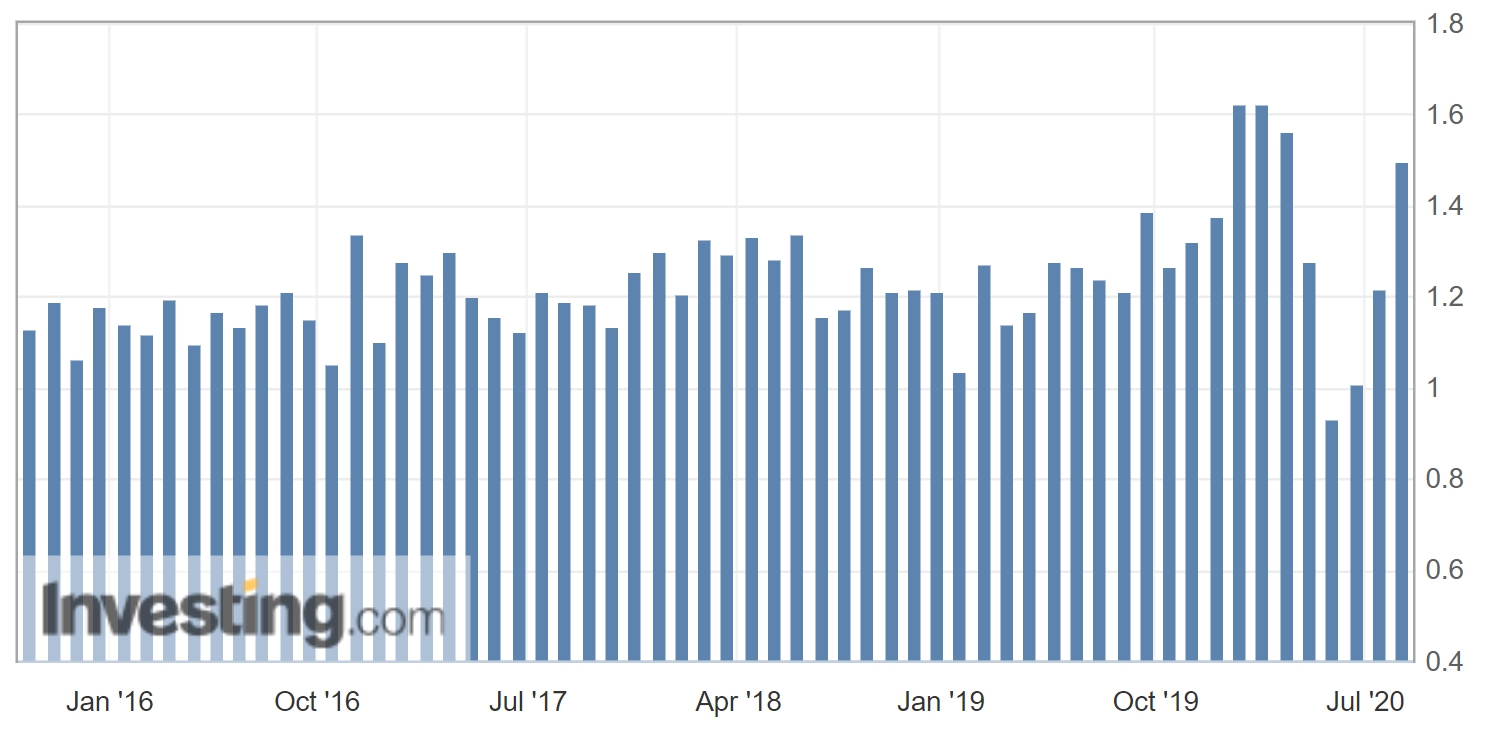

|

[라. 주가의 높은 변동성에 따른 시장조치 가능성 관련 위험] 당사는 2020년 하반기 들어 '그린뉴딜' 테마로 인하여 급격한 주가변동을 겪었습니다. 2020년 상반기까지 5,000원 이하 선에서 거래되던 주가가 급등하여 09월 02일에는 종가 16,750원을 기록, 2018년 5월 이후 최고가를 경신하는 등 큰 변동성을 보였습니다. 이후 2020년 09월 18일 현재 당사 보통주 종가는 15,000원으로 고점 대비 소폭 하락한 모습이나, 여전히 지난 3월에 기록한 연중 최저가 2,470원에 비해 6배 이상 상승한 상태입니다. 상기와 같은 주가 급등으로 한국거래소는 당사의 보통주에 대해 투자주의종목/투자경고종목 지정 및 매매거래정지예고 등의 시장조치를 취한 바 있습니다. 당사의 주가가 다시 급등락을 보일 시 추가적인 시장조치가 이루어질 수 있으며, 향후 시장 상황에 따라 실제 매매거래정지 조치가 취해져 해당 종목의 환금성을 제한할 가능성도 배제할 수 없습니다. 투자자들께서는 투자 결정에 앞서 당사의 주가 변동성과 이에 따른 시장조치 상황에 유의하시기 바랍니다. |

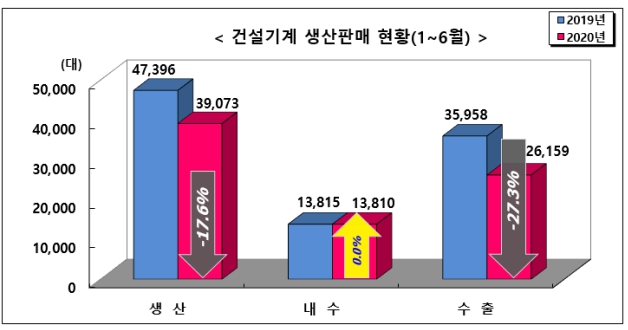

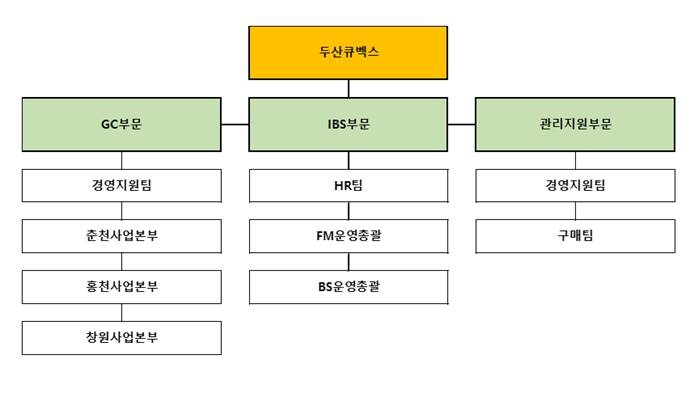

당사는 2020년 하반기 들어 '그린뉴딜' 테마로 인하여 급격한 주가변동을 겪었습니다. 2,000원~6,000원대에서 머무르던 당사의 보통주 주가는 2020년 7월 말부터 본격적인 상승흐름 보이기 시작하였으며, 정부의 뉴딜 펀드 관련 발표를 앞두고 있던 8월 말 무렵부터는 급등하기 시작했습니다. 7월 21일과 22일 각각 전일 종가 대비 상한가와 20% 상승을 기록했으며, 8월 28일과 31일 종가는 전일 종가 대비 각각 26.21% 및 23.85% 폭등해 급등세를 이어가다가 09월 02일에는 16,750원으로 최고가를 기록하였습니다. 2020년 09월 18일 현재 당사 보통주 종가는 15,000원으로 03월 23에 기록한 연중 최저가 2,470원에 비해 6배 이상 상승한 상태입니다.

| [두산중공업(주) 보통주 주가 추이(2020.01.01 ~ 2020.09.18] | |

| (댠위: 원, 주) | |

|

|

두산중공업_주가 |

| (자료: 한국거래소) |

당사의 보통주 주가가 상기와 같이 큰 변동성을 보여, 당사가 발행한 보통주는 한국거래소 시장감시규정 및 그 시행세칙에 의거하여 아래와 같이 투자주의종목 및 투자경고종목 지정, 매매거래정지 예고 통지 등의 조치를 받은 바 있습니다.

| [두산중공업(주) 보통주 한국거래소 시장조치 내역] |

| 조치일 | 조치 | 사유 및 내용 (한국거래소 시장감시규정 및 그 시행세칙) |

|---|---|---|

| 2020년 07월 23일 | - 투자주의종목 지정 - 투자경고종목 지정예고 |

- 2020년 07월 22일의 종가가 5일 전일의 종가보다 60% 이상 상승 - 2020년 07월 22일의 종가가 5일 전일의 종가보다 45% 이상 상승 - 판단일(T)을 기준으로 최근 5일간 다음 사항의 어느 하나에 해당 ▶ 전일대비 주가가 상승하고 동일계좌가 일중 전체 최고가 매수 거래량의 10% 이상을 매수한 일수가 2일 이상 ▶특정계좌(군)의 시세영향력을 고려한 매수관여율이 5%이상인 일수가 2일 이상 ▶ 일중 특정계좌의 매수 거래량과 매도 거래량이 98% 이상 일치하는 계좌수 비중이 전체 거래 계좌수의 5% 이상 |

| 2020년 07월 24일 | - 투자경고종목 지정 | 투자경고종목 지정예고 후 ① 2020년 07월 23일의 종가가 5일전의 종가보다 60% 이상 상승하고 ② 2020년 07월 23일의 종가가 최근 15일 종가중 최고가이며 ③ 5일간의 주가상승률이 같은기간 주가지수(업종지수) 상승률의 5배 이상 |

| 2020년 07월 24일 | - 단기과열종목 지정 | 유가증권시장 업무규정 시행세칙 제133조에 따른 단기과열종목 지정 요건 충족 |

| 2020년 07월 29일/30일 | - 매매거래정지 예고 | - 시장감시규정 제5조의3 및 같은 규정 시행세칙 제3조의5 - 매매거래정지 예고조치일([D일])의 종가가 [D-2일] 종가 대비 40% 이상 상승하고 투자경고종목 지정전일 종가보다 높은 경우 [D+1일] 1일간 매매거래가 정지됨(투자경고종목 지정중인 경우에 한함) |

| 2020년 08월 07일 | - 투자경고종목 지정해제 - 재지정 예고 |

- 투자경고종목 지정일(2020년 07월 24일)부터 계산하여 10일째이후 날인 2020년 08월 06일(T)의 종가가 5일 전날(T-5)의 종가보다 60%이상 상승하지 않고 15일 전날(T-15)의 종가보다 100%이상 상승하지 않고 판단일(T)의 종가가 최근 15일 종가중 최고가가 아님 |

| - 08월 07일부터 기산하여 10일째 되는 날 이내의 날로서 어느 특정일(판단일, T)에 다음 사항에 모두 해당하는 경우 그 다음 날에 투자경고종목으로 재지정됨 ① 판단일(T)의 종가가 투자경고종목 지정 전일(07월 23일) 종가보다 높은 경우 ② 판단일(T)의 종가가 투자경고종목 해제 전일(08월 06일) 종가보다 높은 경우 ③ 판단일(T)의 종가가 2일 전일(T-2) 종가보다 40% 이상 상승하는 경우 * 투자경고종목 재지정여부의 최초 판단일은 08월 10일(해제일 익일)이며,그날 지정요건에 해당되지 않을 경우 하루씩 순연 (2020년 08월 21일까지)하여 판단함 |

||

| 2020년 09월 01일 | - 투자주의종목 지정 - 투자경고종목 지정예고 |

- 2020년 08월 31일의 종가가 5일 전일의 종가보다 60% 이상 상승 |

| 2020년 09월 03일 | - 투자경고종목 지정 | 투자경고종목 지정예고 후 ① 2020년 09월 02일의 종가가 5일전의 종가보다 60% 이상 상승하고 ② 2020년 09월 02일의 종가가 최근 15일 종가중 최고가이며 ③ 5일간의 주가상승률이 같은기간 주가지수(업종지수) 상승률의 5배 이상 |

| 2020년 09월 17일 | - 투자경고종목 지정해제 - 재지정 예고 |

투자경고종목 지정일(2020년 09월 03일)부터 계산하여 10일째이후 날인 2020년 09월 16일(T)의 종가가 5일 전날(T-5)의 종가보다 60%이상 상승하지 않고 15일 전날(T-15)의 종가보다 100%이상 상승하지 않고 판단일(T)의 종가가 최근 15일 종가중 최고가가 아님 |

| - 09월 17일부터 기산하여 10일째 되는 날 이내의 날로서 어느 특정일(판단일, T)에 다음 사항에 모두 해당하는 경우 그 다음 날에 투자경고종목으로 재지정됨 ① 판단일(T)의 종가가 투자경고종목 지정 전일(09월 02일) 종가보다 높은 경우 ② 판단일(T)의 종가가 투자경고종목 해제 전일(09월 16일) 종가보다 높은 경우 ③ 판단일(T)의 종가가 2일 전일(T-2) 종가보다 40% 이상 상승하는 경우 * 투자경고종목 재지정여부의 최초 판단일은 09월 18일(해제일 익일)이며, 그날 지정요건에 해당되지 않을 경우 하루씩 순연 (2020년 10월 05일까지)하여 판단함 |

| (자료: 한국거래소 전자공시 (KIND)) |

당사 보통주의 투자경고종목 지정은 2020년 09월 17일부로 해제되었으나, 2020년 10월 05일까지 특정 조건을 충족하는 거래일이 있을 경우 투자경고종목으로 재지정될 수 있습니다.

아직까지는 당사가 발행한 보통주 주가 급등에 의하여 실제로 매매거래정지 조치가 취해진 바는 없으나, 향후 시장 상황에 따라 투자경고종목으로 재지정될 가능성이 있으며, 투자경고종목 지정 후 실제 매매거래정지 조치가 취해져 해당 종목의 환금성을 제한할 가능성도 상존합니다. 투자자께서는 이 점에 유의하여 투자에 임하시기 바랍니다.

【 대표이사 등의 확인 】

|

|

대표이사확인서_정정증권신고서_0922 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2020년 09월 08일 | 증권신고서(지분증권) | 최초 제출 |

| 2020년 09월 22일 | [기재정정]증권신고서(지분증권) | 자진 정정 |

| 금융위원회 귀중 | 2020년 09월 08일 |

| 회 사 명 : |

두산중공업 주식회사 |

| 대 표 이 사 : |

정 연 인 |

| 본 점 소 재 지 : |

경상남도 창원시 성산구 두산볼보로 22 |

| (전 화) 055-278-6114 | |

| (홈페이지) http://www.doosanheavy.com | |

| 작 성 책 임 자 : | (직 책) 상 무 (성 명) 이 종 문 |

| (전 화) 02 - 513 - 6114 |

|

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 121,495,330주 |

|

| 모집 또는 매출총액 : | 1,300,000,031,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 두산중공업㈜ - 경상남도 창원시 성산구 두산볼보로 22 |

| 한국투자증권㈜ - 서울특별시 영등포구 의사당대로 88 |

| NH투자증권㈜ - 서울특별시 영등포구 여의대로 60 |

| 미래에셋대우㈜ - 서울특별시 중구 을지로5길 26 |

| 신한금융투자㈜ - 서울특별시 영등포구 여의대로 70 |

| 키움증권㈜ - 서울특별시 영등포구 여의나루로4길 18 |

| 신영증권㈜ - 서울특별시 영등포구 국제금융로8길 16 |

| 유진투자증권㈜ - 서울특별시 영등포구 국제금융로 24 |

【 대표이사 등의 확인 】

|

|

증권신고서_대표이사등확인서명_0908 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

| 사업위험 |

[가. 글로벌 경기 변동에 따른 위험] [서. 정부 정책 관련 영업환경 변동 위험]

|

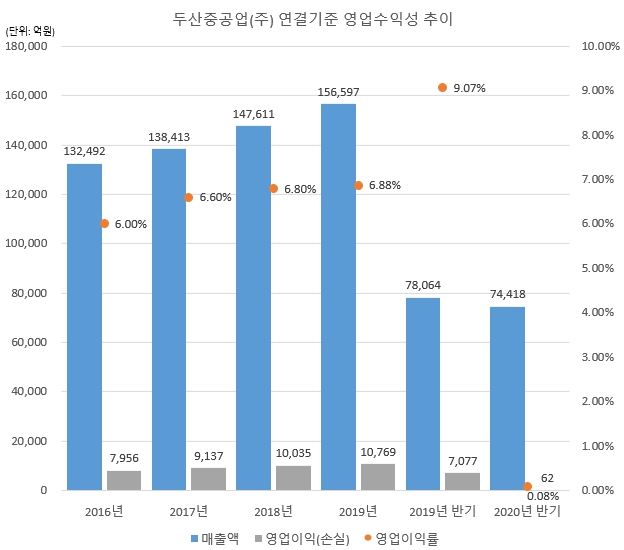

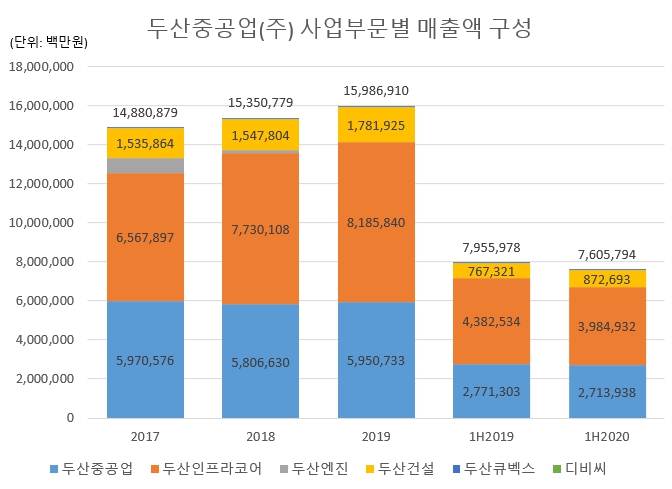

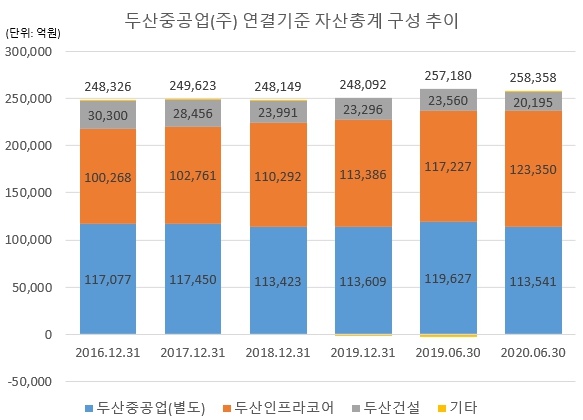

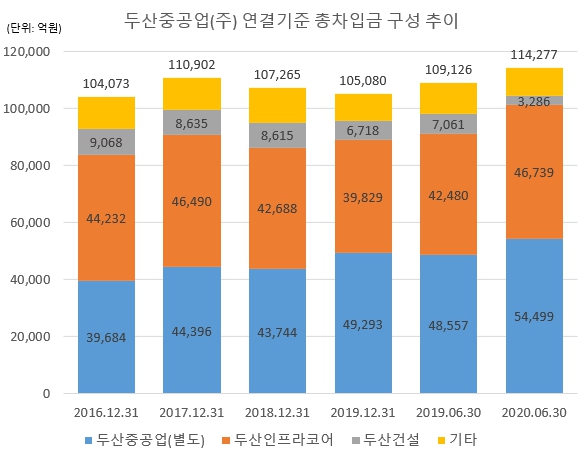

| 회사위험 | [가. 연결기준 수익성 및 재무안정성 관련 위험] 당사의 2020년 반기말 연결기준 자산총계는 25조 8,358억원으로 지배회사인 (주)두산의 연결기준 자산총계 30조 2,481억원 의 약 85.4%를 차지하고, 2020년 상반기 연결기준 매출액은 7조 4,418억원으로 (주)두산 연결기준 매출액 8조 6,363억원의 약 86.2%를 차지합니다. 이처럼 당사는 두산그룹 계열사 중 가장 큰 규모의 계열사인 동시에, 두산그룹 내에서 중요한 비중을 차지하고 있는 두산인프라코어(주), 두산건설(주) 등을 주요 종속회사로 두고 있습니다. 2019년 연결기준 매출액은 15조 6,597억원으로 전년 대비 6.09% 증가하는 모습을 보였으나, 2020년 상반기 연결기준 매출액 7조 4,418억원은 전년 동기 대비 4.67% 감소한 수치입니다. 전년 동기 대비 매출액은 약 3,646억원 감소하였으나 매출원가는 오히려 약 1,399억원 증가하며, 2020년 상반기 당사 연결기준 매출총이익은 전년 동기 1조 5,013억원 대비 약 5,045억원 감소(33.6% 감소)한 약 9,968억원을 기록하였고, 영업이익은 약 62억원 수준으로 전년 동기 7,077억원 대비 약 99.1% 감소하였습니다. 당사의 2020년 반기말 연결기준 부채비율은 338.8%로 전기말 300.0% 대비 약 38.8%p. 증가하였으며, 차입금 규모는 전기말 10조 5,080억원 대비 9,197억원 증가한 11조 4,277억원입니다. 한편, 2020년 반기말 기준 두산인프라코어(주) 및 두산건설(주)의 연결기준 자산총계 규모 는 각각 당사 연결기준 자산총계의 47.7% 및 7.8% 수준을 차지합니다. 당사의 연결재무제표에서 차지하는 비중이 큰 두산인프라코어(주) 및 두산건설(주)는 영위하는 사업이 당사와 상이하지만 당사의 연결재무제표에 유의미한 영향을 미치는 바, 각 사(두산중공업, 두산인프라코어 및 두산건설)의 수익성 및 재무안정성 관련 위험에 대한 내용을 본 증권신고서상에 별도의 항목으로 기재(회사위험 나. ~ 라.)하였습니다. 상기 3개사(두산중공업(주) 포함)의 개별적인 실적 부진이나 및 재무상태 악화가 당사의 연결재무제표에 부정적인 영향을 미칠 수 있기 때문에, 각 사별 회사위험을 별도로 명기하오니 투자 시 주의하시기 바랍니다. [나. 당사 별도재무제표 기준 수익성 및 재무안정성 관련 위험] 당사의 별도기준 영업실적 및 재무상태는 조선ㆍ해운업 위기, 탈(脫)원전 정책 등 당사가 영위하는 사업의 업황에 부정적 영향을 미치는 대외 변수들로 인하여 부진한 모습을 보이고 있습니다.2017년 당사의 별도기준 매출과 영업이익(매출 4조 3,367억원, 영업이익 2,263억원)은 특히 신고리 5&6호기 공사중단 등의 영향으로2016년(매출 4조 7,053억원, 영업이익 2,834억원) 대비 감소하였으며, 일부 대형 Project의 연기 및 취소 등으로 인해 2019년까지 매출 및 영업이익 감소 추세가 지속되었습니다.2019년 당사의 별도기준 매출액은 3조 7,086억원, 영업이익은 877억원으로 전년 대비 각각 9.58% 및 52.51% 감소하였습니다.2020년 상반기 당사 별도기준 매출액은 1조 7,470억원으로 전년 동기 대비 3.77% 하락하였으며 영업이익 단에서는 1,309억원의 영업손실을 기록하여 적자 전환하였습니다.2020년 상반기 영업이익 적자전환은 인력구조조정 비용 반영으로 인해 전년 동기 대비 크게 증가한 판관비(2019년 상반기 1,496억원, 2020년 상반기 3,290억원)에 주로 기인하는 것으로 판단됩니다.한편, 2020년 반기말 별도기준 총차입금은 5조 4,499억원이며, 차입금의존도는 48%를 기록하였습니다.2019년말 대비 차입금은 5,941억원 증가, 차입금의존도는 및 7.41%p. 증가한 수치이며, 향후 이러한 차입금 및 차입금의존도의 증가 추세가 지속될 경우 두산중공업(주)의 재무안정성 및 신용등급에 부정적인 영향을 미칠 가능성이 높습니다. [다. 연결대상 주요 종속회사 두산인프라코어(주)의 수익성 및 재무안정성 관련 위험] 두산인프라코어(주)는 국내 건설기계 부진, 중국 건설기계 성장 둔화 및 경쟁 심화 등의 영향으로 2015년까지 영업수익성 하락 추세를 보였으나, 2016년 들어 인건비 감소, 구매비용 절감, 해외법인 생산 축소 등 제반 구조조정 효과와 북미 건설기계 부문의 우수한 영업실적 지속으로 매출액 5조 7,296억원, 영업이익 4,908억원을 기록하면서 다시 수익성 제고가 이루어졌습니다. 이후 중국 Heavy 사업을 중심으로 전 사업의 고른 성장, Sales Mix의 개선(중대형 장비 비중 증가 등) 및 밥캣 성장으로 2018년 및 2019년 연결기준 매출액이 각각 7조 7,301억원(2017년 대비 17.7% 증가), 8조 1,858억원(2018년 대비 5.9% 증가)을 기록했습니다.두산인프라코어(주) 연결기준 2018년 영업이익은 2018년 8,481억원(2017년 대비 28.35% 증가), 영업이익률은 10.97%(2017년 대비 0.91%p. 증가)를 기록하였으나, 2019년 중 엔진 부문의 제품 Mix 변화 및 밥캣 부문의 원재료 가격 상승 및 신제품 출시 비용 증가로 인해 연간 영업이익은 전년대비 0.9% 하락한 8,404억원, 영업이익률은 전년대비 0.5%p. 하락한 10.27%를 기록하였습니다. 뒤이어 2020년 상반기 두산인프라코어(주) 연결기준 매출액은 3조 9,849억원으로 전년 동기 대비 9.07% 감소하였으며, 영업이익은 3,353억원으로 전년 동기 대비 38.73% 감소한 실적을 보이면서 영업이익률 또한 8.41%로 하락하였습니다.글로벌 경기 둔화가 발생하거나 경기침체 현상이 지속 될 경우 향후 영업수익성의 개선 수준은 제한적일 가능성도 존재하는 바, 이는 두산인프라코어(주)의 수익성에 부정적 영향을 미칠 수 있으니 모니터링이 필요합니다.한편, 두산인프라코어(주)는 과거 2007년 이후 밥캣 인수, 해외자회사 설립 등 과감한 확장 전략을 전개하는 과정에서 적극적으로 활용한 레버리지와 해외 자회사에 대한 재무적 지원 부담에 2015년 중국 매출 부진이 더해져 차입금이 더욱 증가하는 등 재무안정성이 악화되는 모습을 보인 바 있습니다. 2016년 들어 안정성 지표의 개선이 소폭 이루어졌으나, 이어지는 2017년 신종자본증권 상환으로 5,672억원의 자본 감소 및 이에 따른 차입금 증가 효과가 발생하여 연결기준 부채비율이 2016년 말 190.77%에서 2017년 말 223.84%로 다소 큰 증가를 보였습니다.하지만 2018년부터 영업실적 개선 및 이익 증가에 따른 순차입금 감소 등의 효과가 나타나면서 안정성 지표의 개선이 가시화되어 2018년 말 두산인프라코어(주) 부채비율은 2017년 말 대비 35.18%p. 하락한 188.66%를 기록했으며, 2019년 말에는 165.69%로 전기말 대비 22.97%p. 추가 하락한 수준을 나타내며 재무안정성 개선 추세를 보였습니다. 한편 2020년 반기말 총차입금은 4조 6,739억원으로 전기말 대비 6,910억원 증가하였고, 순차입금 역시 전기말 대비 2,699억원 증가하면서 부채비율이 170.94%로 전기말 대비 소폭 상승한 모습을 보입니다. 두산인프라코어(주)는 차입금 부담 및 유동성 위기를 과감한 구조조정 및 사업부 매각, 자회사 상장 등으로 타개하고자 전사적인 노력을 실시해 온 가운데, 두산인프라코어(주)의 영업환경에 비우호적인 상황이 조성되거나, 계획된 자금조달에 차질을 빚게 될 경우 두산인프라코어(주)의 재무상황에 부정적인 영향을 미칠 수 있으므로, 투자 시 두산인프라코어(주)의 자금 조달 계획을 면밀히 주시하시기 바랍니다. [라. 완전자회사 두산건설(주)의 수익성 및 재무안정성 등 관련 위험] 두산건설(주)는 2020년 반기말 연결재무제표 기준 부채비율(부채총계/자본총계)은 396.97%이며, 유동비율(유동자산/유동부채)은 62.76%로 유동비율이 비교적 낮은 수준(통상 100% 이상일 경우 안정적인 수준)입니다. 총차입금은 2020년 반기말 기준 3,286억원으로 두산건설(주)의 영업이익 및 순이익 수준 대비 과다한 수준이나, 전기말 총차입금 6,718억원 대비 개선된 상태입니다. 연결기준 매출 증가율은 2017년 전년대비 15.12%, 2018년 0.78%로, 2019년 15.13%로 최근 3년간 연속 증가세를 보였으며 2020년 반기 연결기준 매출은 전년 동기 대비 13.73% 증가한 8,727억원을 기록하였습니다.연결기준 순이익은 지속적으로 적자를 기록했습니다. 2016년 -3,570억원, 2017년 -1,840억원, 2018년 -5,518억원을 기록하였습니다. 2019년 중 유상증자 시행에 따른 재무구조 개선 및 누적된 수주잔고의 매출 실현으로 2019년 연결기준 순손실 규모는 종전 대비 대폭 감축된 752억원을 기록하였습니다. 투자자 분들께서는 이하 본문에 기재된 상세한 위험사항들을 숙지하시어 투자에 임하시기 바랍니다. [마. 수주 감소로 인한 영업실적 하락 위험] 탈원전·탈석탄 기조가 반영된 제 8 차 전력수급기본계획이 확정됨에 따라 당사의 주력 사업인 발전사업부문의 원자력·석탄화력발전 프로젝트의 국내 신규 발주가 제한되고 있습니다. 2018년 말 기준 당사의 주력사업부문인 중공업 부분의 수주잔고는 164,022억원으로 2017년 대비 8,329억원 감소하였으며, 2018년 1년 동안 수주한 금액은 46,441억원으로써 2017년 수주금액인 5조 510억원 대비 4,069억원 감소하였습니다. 2019년에는 4조 1,859억원을 수주하여 2018년보다 감소한 수주 실적을 보였습니다. 특히 당사 발전부문의 연간 수주금액은 2016년 7조 4,794억원으로 과거 3개년 연속 증가하는 모습을 보이다가 2017 년 발주가 예상됐던 신한울 3,4 호기를 포함하여 천지 1,2 호기, 신규원전 1,2 호기 등 총 6 기의 국내원전 건설계획 중단 또는 백지화 영향으로 2017년 당사 발전부문 수주금액은 2조 8,792억원으로 감소하였습니다. 이후 2018년 발전부문 수주금액은 3조 8,245억원으로 회복하였으나 2019년 다시 2조 7,673억원을 기록하여 2017년 실적을 하회하였습니다. 당사는 이에 대한 대응으로 풍력발전 확대, 가스터빈 개발, 해외 원전 수주, 원전 해체 시설 진출 등 신사업 진출을 모색하고 있으나 당사가 추진하고 있는 신사업에서 가시적인 성과가 달성될 때까지는 상당한 기간이 소요될 것으로 예상되며, 성과가 달성되지 못할경우 당사의 수익성 개선이 제한될 수 있으므로 투자자께서는 유의하시기 바랍니다. [바. 안정성, 성장성, 수익성 및 활동성 지표의 악화 위험] 2017년 이후 2020년 상반기까지의 당사의 안정성, 성장성, 수익성, 활동성을 살펴보았을 때, 2017년 이후 2019년까지는 당사의 수익성 개선, 유상증자를 통한 재무구조 개선 및 주요 종속회사의 구조조정효과가 발생하여 재무안정성 및 수익성 지표가 개선된 바 있습니다. 2017년 매출액 13조 8,413억원(전년대비 4.5% 증가), 영업이익 9,137억원(전년 대비 14.9% 증가), 2018년 매출액 14조 7,611억원(전년 대비 6.6% 증가), 영업이익 1조 35억원(전년 대비 9.8% 증가), 2019년 매출액 15조 6,597억원(전년 대비 6.1% 증가), 영업이익 1조 769억원(전년 대비 7.3% 증가)을 기록하며 안정적 성장세를 시현하였습니다. 다만, 2020년 상반기에는 탈원전 기조로 인한 당사 발전사업부문의 부진 및 코로나19 사태로 인한 주요 종속회사의 경영성과 부진에 따라, 매출액은 전년 동기 대비 4.7% 감소한 7조 4,418억원, 영업이익은 99.1% 감소한 62억원을 기록하였습니다. 또한, 대규모 운영자금 목적의 국책은행 차입금 규모가 증가함에 따라, 2020년 상반기말 연결기준 부채비율 338.8%, 차입금의존도 44.2%를 기록하고 있습니다. 정부가 2017년 12월 29일 발표한 탈원전ㆍ탈석탄이 반영된 제 8차 전력수급기본계획으로 인해 향후 수주 실적이 악화될 수 있으며, 글로벌 경기의 악화에 따라 당사의 매출이 감소할 경우, 당사의 안정성, 수익성, 성장성, 활동성이 지속적으로 하락할 가능성이 존재합니다. [사. 현금흐름 감소 위험] 당사는 2017년부터 2019년까지 영업활동현금흐름은 모두 양(+)의 수치를 기록하였으나, 투자활동현금흐름은 모두 음(-)의 수치를 기록하였습니다. 재무활동현금흐름은 2017년 7,036억원의 현금유입을 제외하면, 각각 2018년 (-)1,101억원, 2019년 (-)5,305억원의 현금유출을 기록하였습니다. 당사는 2020년 상반기에 유형자산 및 무형자산 취득 등으로 투자활동에서 3,740억원의 순유출을 기록하였으나, 단기차입금 규모 증가로 재무활동 현금흐름에서 6,998억원의 순유입을 기록함에 따라 1,930억원의 현금및현금성자산 증가를 기록하며 2020년 상반기말 연결기준 1조 6,343억원의 현금및현금성자산을 보유하고 있습니다. 향후 당사의 영업활동 현금흐름이 지속적으로 악화되고, 외부차입을 통한 운전자본 확충이 지속되어 당사가 보유한 현금성자산이 감소될 경우, 당사의 재무건전성에 부정적인 영향이 발생할 수 있으므로, 투자 시 유의하여 주시기 바랍니다. [아. 높은 해외 매출 비중에 따른 위험] 당사는 연결기준 2020년 상반기 수출 비중 59.64%, 2019년 수출 비중 63.13%, 2018년 수출 비중 63.62%로 매출의 절반이상이 해외로부터 발생하고 있습니다. 당사는 글로벌 기업으로서 해외매출 비중이 높으며, 2020년 상반기에는 코로나-19 바이러스의 영향으로 전세계적인 물적, 인적 교류가 대부분 중단되다시피 했던 상황으로, 이는 단순 관광 및 항공 업종 등 직접적인 영향을 받는 산업분야 뿐만 아니라 거의 대부분의 업종에 부정적 영향을 미쳤습니다. 대외적인 요인으로 인해 글로벌 경기의 변동성이 확대되는 경우 해외 시장 매출에 부정적인 영향이 미칠 수 있는 바, 당사 영업환경에 직접적인 영향을 줄 수 있으므로 투자 시 이점 유의하여 주시기 바랍니다. [자. 우발채무 발생 및 약정사항 관련 위험] 당사 및 연결대상 종속기업은 건설과 관련한 사업을 영위하므로 사업 영위를 위한 투입금액이 크게 소요되는 바, 금융기관 등으로부터 차입금 등의 지급보증, PF 사업 지급보증 및 담보제공 등의 우발요소 들이 다수 존재합니다. 중요한 우발채무 요소로써 2020년 상반기말 기준 약 9,723억원 수준의 계류중인 소송사건, 약 1조 2,061억원 수준의 타인에게 제공한 지급보증, 약 4,227억원 수준의 프로젝트파이낸싱 지급보증 등의 내역이 존재합니다. 자세한 내역은 본문에 기재된 내용을 참조하시길 바랍니다. 또한 증권신고서 제출일 기준 우발채무는 2020년 상반기말 대비 유의한 변동사항이 없는 것으로 파악이 되고 있으나 합리적으로 예측할 수 없는 위험에 따라 변동가능성이 있는 점 유의하시기 바랍니다. 이러한 우발채무 요소 및 약정사항, 담보제공자산에 대한 실행여부의 결과는 증권신고서 제출일 현재 합리적 예측이 불가능하고 자원의 유출금액 및 시기가 불확실 합니다. 그러나, 당사의 우발채무가 현실화될 경우, 이는 재무상태, 경영성과 및 현금흐름에 부정적인 영향을 미칠 수 있으므로 투자 시 유의하시기 바랍니다. [차. 신규사업 진출 관련 위험] 당사는 금번 유상증자를 통해 대규모 차입금을 상환하여 재무구조를 개선하고, 이후 가스터빈(Gas Turbine), 신재생에너지(해상풍력/태양광), 원자력(중소형원자로/원전해체), 수소 및 연료전지 사업 중심의 '한국형 친환경 에너지 선도 기업'으로의 혁신적 전환을 추진할 예정입니다. 당사는 국책과제로 가스터빈 개발을 수행하였으며, 그 결과 2019년 세계 5번째로 기술 개발에 성공하여 현재 창원 본사에서 성능 검증 단계에 있습니다. 한편, 가스터빈 자체 기술 개발 실증을 위한 김포열병합프로젝트로부터는 대형가스터빈, BOP품, 시공/설치를 포함하여 수주잔고 기준 총 422,791백만원의 수주실적을 기록하였습니다. 가스 발전 산업에서 설비투자가 차지하는 비중은 지속적으로 확대될 전망이며, 고도의 기술이 집약된 고부가가치 산업으로 자본과 기간, 인력이 요구됩니다. 하지만 가스터빈 산업은 현재 GE, 지멘스, 미쓰비시 등 글로벌 업체들의 독과점 상태이며, 당사가 대형 가스터빈의 상용화를 완료한다고 하더라도 실제로 이익을 실현하고 유의미한 시장 점유율을 확보하기까지는 장기간이 소요될 가능성이 있습니다. 또한, 당사는 정부의 정책에 맞춰 신재생 에너지 분야 중 하나인 풍력산업에 진출하였으며, 2018년 6월 한국에너지기술평가원이 추진하는 국책과제인 '8MW급 대용량 해상풍력발전시스템개발사업'에 주관기관으로 선정되었습니다. 이와 관련하여 당사는 탐라해상풍력 및 서남해해상풍력 단지 발전기 공급 등을 통하여 직전 5개 회계연도간 331,188백만원의 매출을 실현하였으며, 2020년 상반기에도 5,632백만원의 매출을 실현하였습니다. 이와 같이 당사는 기존 사업(발전-원전 및 관련 기기, 담수/수처리, 주단) 이외에 정부의 에너지 정책에 발맞추어 친환경 에너지 시장에서 차별화된 경쟁력을 갖추고자 사업 구조 전환을 계획하고 있습니다. 이에 당사는 친환경 기술 개발을 위한 국책과제 수행을 위하여 2013년부터 2019년까지 누적 약 64,189백만원의 국고보조금을 수령하였으며, 기술개발이 완료되어 상용화될 경우 국고보조금 수령액의 약 24%를 기술료 명목으로 반환할 의무를 가지고 있습니다. 따라서 현재까지 당사가 수령한 국고보조금 기준으로 당사에 반환의무가 있는 액수는 약 154억원이 될 것으로 추정되나, 그 반환 시기 및 규모는 현재 시점에서 확정적이지 않습니다. 그러나 추후 정부 정책 기조 변화 또는 글로벌 에너지 트렌드 변화 등 예기치 못한 대외 변수에 의하여 당사가 추진하는 친환경에너지 사업 추진에 부정적인 영향이 발생할 가능성은 상존하오니, 투자자 여러분들께서는 이점 유의하시기 바랍니다. [카. 신용평가등급 하락에 따른 위험] 국내 신용평가사는 두산그룹 4개 계열사((주)두산, 두산중공업(주), 두산인프라코어(주), 두산건설(주))에 대한 신용평가를 실시하고 있습니다. 증권신고서 제출일 기준 당사의 신용등급은 BBB-/부정적(한국신용평가, 한국기업평가, NICE신용평가), (주)두산의 신용등급은 BBB/부정적(한국신용평가, 한국기업평가, NICE신용평가), 두산건설(주)의 신용등급은 BB-/부정적(한국신용평가, 한국기업평가), 두산인프라코어(주)의 신용등급은 BBB/유동적(한국신용평가, 한국기업평가, NICE신용평가)를 기록하고 있습니다. 결국, 신용등급하락으로 인하여 당사가 자본시장에서 자금조달을 지속하기 위해서는 추가적인 비용을 지불하게 될 가능성이 높으며 이로 인해 수익성이 악화될 수 있으며, 향후 신용평가사들이 우려하는 추가적인 부정적인 이슈 등이 발생하게 될 경우 신용등급이 추가적으로 하락하여 당사에 부담이 될 가능성을 배제할 수 없습니다. 또한 일반적으로 기업신용등급이 떨어질수록 기간별 금리 스프레드는 더 커지는 모습을 보이며, 이는 기업이 장기적으로 자금을 조달하기 위해서는 기존보다 비용을 추가적으로 지불해야됨을 의미합니다. 이로 인한 당사의 차입만기가 단기화 될 수 있는 점 또한 염두에 두시어 투자에 임하시기 바랍니다. 또한 규모가 큰 관급공사는 BBB-이상의 신용등급이 요구되며, 당사의 경우 증권신고서 제출일 현재 기준 신용등급이 BBB-이므로 입찰자격에 제한은 없는 것으로 파악되고 있습니다. 다만, 경영상태평가를 계량화할 경우, 신용등급평가는 100점 중 35점이 배점한도로 적용되며, BBB-의 경우 33.2 점, BBB0의 경우 33.6점이 적용되게 됩니다. 당사의 신용등급하락으로 인하여 공공기관 공사 입찰자격에 대한 제한은 존재하지 않으나 경영상태평가에 일부 감점에 발생하여 최종적인 낙찰에 부정적인 요인이 될 수 있는 점 투자자께서는 유의하시어 투자에 임하시기 바랍니다. [타. 재무구조 개선 및 계열회사 지원 등에 관한 사항] 두산그룹 및 당사는 재무구조 개선과 계열회사 지원 등을 위하여 계열회사간 사업부 또는 회사의 분할, 매각 및 지분의 인수, 현물출자 등을 시행한 바 있으며, 주요 내용으로는 두산엔진의 분할 및 매각, PRS거래를 통한 두산밥캣 지분의 처분, 계열회사간 유상증자 참여, 두산건설 100% 자회사화를 위한 주식의 포괄적 교환·이전 등이 있습니다. 현재에도 재무구조 개선을 위하여 비핵심자산 및 주요 계열회사의 매각 등을 추진 중입니다. 최근에 진행되었거나 현재 진행중인 상세한 내용과 관련하여는 본 증권신고서 본문 "제1부 - III. 투자위험요소 - 2. 회사위험 - 파."를 참고하여 주시기 바랍니다. 이러한 회사의 분할, 합병, 매각, 인수, 출자 및 자산의 매각 등은 두산그룹 및 당사의 지배구조와 당사의 연결재무제표에 유의미한 영향을 미칠 가능성이 있으니, 투자자께서는 관련 내용을 면밀히 살피시고 유의하여 투자에 임하시기 바랍니다. [파. 두산그룹-채권단 재무구조개선계획 이행 및 구조조정과 관련된 사항] 당사가 영위하는 사업의 영업환경은 조선ㆍ해운업 위기 등 부정적인 대외변수를 지속적으로 마주해온 바 있으며, 2019년 정부의 탈(脫)원전 정책으로 인해 당사가 진행할 예정이었던 신한울 3ㆍ4호기 건설이 중단되면서 당사의 영업실적 및 재무상태는 추가적으로 악화되었습니다. 당사는 2020년 상반기 중 단기 유동성 조달을 위하여 한국산업은행 등의 채권단으로부터 총 약 3조원 규모의 여신 형태로 금융지원을 받으면서 ㈜두산과 ㈜두산의 지배주주들은 각기 보유하는 주요 자산에 대하여 채권단에 담보를 설정하였고, 추가로 2020년 6월 채권단과 재무구조개선계획이행을 위한 약정서를 체결하였습니다. 이에 당사 및 모회사인 (주)두산은 비핵심자산으로 분류된 계열회사, 사업부문 및 비영업자산 등을 매각하는 등의 구조조정을 추진하고 있습니다. 현재까지 처분 또는 계약 체결이 완료된 자산매각으로는 클럽모우CC와 ㈜네오플럭스, ㈜두산의 유압기기사업부인 모트롤 사업부문 및 두산솔루스㈜ 등이 있습니다. 또한 상기 구조조정을 위한 매각대상에는 비핵심 주요자산으로 분류된 두산타워도 포함되며, 당사의 주요 연결대상 종속회사인 두산인프라코어㈜ 및 두산건설㈜도 포함되어 있습니다. 한편, 당사는 ㈜두산의 지배주주들로부터 두산퓨얼셀㈜의 보통주 지분 23%에 해당하는 12,763,557주(두산퓨얼셀㈜ 유상증자 완료 이후 보통주지분율 19.49%)를 2020년 12월까지 무상 양수할 예정입니다. 투자자께서는 두산그룹이 상기와 같은 구조조정을 통해 유동성을 확보하고 재무구조개선약정을 이행하는 데 성공하는 것을 가정할 경우에도, 동 구조조정이 당사의 연결재무제표 및 실적에 미치는 영향에 대하여 면밀히 검토하신 후 투자에 임하시기 바랍니다. |

| 기타 투자위험 |

[가. 환금성 제약 위험] [라. 주가의 높은 변동성에 따른 시장조치 가능성 관련 위험] 당사는 2020년 하반기 들어 '그린뉴딜' 테마로 인하여 급격한 주가변동을 겪었습니다. 2020년 상반기까지 5,000원 이하 선에서 거래되던 주가가 급등하여 09월 02일에는 종가 16,750원을 기록, 2018년 5월 이후 최고가를 경신하는 등 큰 변동성을 보였습니다. 이후 2020년 09월 18일 현재 당사 보통주 종가는 15,000원으로 고점 대비 소폭 하락한 모습이나, 여전히 지난 3월에 기록한 연중 최저가 2,470원에 비해 6배 이상 상승한 상태입니다. 상기와 같은 주가 급등으로 한국거래소는 당사의 보통주에 대해 투자주의종목/투자경고종목 지정 및 매매거래정지예고 등의 시장조치를 취한 바 있습니다. 당사의 주가가 다시 급등락을 보일 시 추가적인 시장조치가 이루어질 수 있으며, 향후 시장 상황에 따라 실제 매매거래정지 조치가 취해져 해당 종목의 환금성을 제한할 가능성도 배제할 수 없습니다. 투자자들께서는 투자 결정에 앞서 당사의 주가 변동성과 이에 따른 시장조치 상황에 유의하시기 바랍니다.

|

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 121,495,330 | 5,000 | 10,700 | 1,300,000,031,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 한국투자증권 | 기명식보통주 | - | - | 인수수수료: 인수금액의 0.6% 中 30% 대표주관수수료: 모집총액의 0.2% 中 60% 실권수수료: 최종 실권 잔액인수금액 X 15% |

잔액인수 |

| 대표 | NH투자증권 | 기명식보통주 | - | - | 인수수수료: 인수금액의 0.6% 中 20% 대표주관수수료: 모집총액의 0.2% 中 40% 실권수수료: 최종 실권 잔액인수금액 X 15% |

잔액인수 |

| 인수 | 미래에셋대우 | 기명식보통주 | - | - | 인수수수료: 인수금액의 0.6% 中 10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

잔액인수 |

| 인수 | 신한금융투자 | 기명식보통주 | - | - | 인수수수료: 인수금액의 0.6% 中 10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

잔액인수 |

| 인수 | 키움증권 | 기명식보통주 | - | - | 인수수수료: 인수금액의 0.6% 中 10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

잔액인수 |

| 인수 | 신영증권 | 기명식보통주 | - | - | 인수수수료: 인수금액의 0.6% 中 10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

잔액인수 |

| 인수 | 유진증권 | 기명식보통주 | - | - | 인수수수료: 인수금액의 0.6% 中 10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2020년 12월 03일 ~ 2020년 12월 04일 | 2020년 12월 11일 | 2020년 12월 07일 | 2020년 12월 11일 | 2020년 10월 16일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 1,300,000,031,000 |

| 발행제비용 | 13,778,368,168 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유상증자결정)-2020.09.08 |

| 【기 타】 | 1) 금번 두산중공업㈜ 기명식 보통주의 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 한국투자증권㈜ 및 NH투자증권㈜이며, 인수회사는 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 대표주관회사 및 인수회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액은 예정가액이며, 확정 발행가액은 구주주 청약 초일전 3거래일(2020년 11월 30일)에 확정되어 2020년 12월 01일에 회사 인터넷 홈페이지(http://www.doosanheavy.com)에 공고될 예정입니다. 4) 상기 모집금액 및 발행제비용은 예정 발행가액을 기준으로 산정된 것으로 향후 변경될 수 있습니다. 5) 상기 청약기일은 구주주 청약 일정이며, 일반공모 청약은 2020년 12월 08일과 2020년 12월 09일 2일간입니다. 일반공모 청약공고는 2020년 12월 07일에 회사, 대표주관회사 및 인수회사의 인터넷 홈페이지에 공고할 예정입니다. 6) 일반공모 청약은 대표주관회사인 한국투자증권㈜ 및 NH투자증권㈜와 인수회사인 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 본ㆍ지점, 홈페이지 및 HTS에서 가능합니다. 단, 구주주 청약 결과 발생한 실권주 및 단수주가 5,000주 이하(액면가 5,000원 기준)이거나 실권금액이 1억원 이하일 경우 일반에게 공모하지 않고, 공동대표주관회사 및 인수회사가 인수할 수 있습니다. 7) 금융감독원에서 본 증권신고서를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 신고서에 기재된 일정이 변경될 수 있습니다. 8) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 9) 상기 발행제비용은 당사 보유자금으로 지급할 예정입니다 10) 당사는 상기 인수수수료와 별도로 공동대표주관회사에게 모집총액의 0.2%에 해당하는 금원을 대표주관수수료로 지급합니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 '자본시장과 금융투자업에 관한 법률' 제165조의6 2항1호에 의거, 공동대표주관회사인 한국투자증권㈜ 및 NH투자증권㈜와 인수회사인 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜를 계약 상대방으로 하여 주주배정후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 121,495,330주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 121,495,330 | 5,000 | 10,700 | 1,300,000,031,000 | 주주배정후 실권주 일반공모 |

| 주1) 유상증자 결정 최초 이사회 결의일 : 2020년 09월 04일 주2) 상기 모집(매출)가액 및 모집(매출)총액은 모집 예정가액 기준이며, 확정되지 않은 금액입니다. |

발행가액은 '증권의발행및공시등에관한규정' 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정 증자 시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 '(구)유가증권발행및공시등에관한규정' 제57조를 일부 준용하여 산정할 예정입니다.

■ 모집예정가액의 산출근거

본 증권신고서의 모집예정가액은 최초 이사회결의일 직전 거래일(2020년 09월 03일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 모집예정가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

| 기준주가(14,630.72원) X 【 1 - 할인율(20%) 】 | ||

| ▶ 모집예정가액 (10,700원) | = | ---------------------------------------- |

| 1 + 【유상증자비율(48.00%) X 할인율(20%)】 |

| [ 모집예정가액 산정표 (2020.08.04 ~ 2020.09.03) ] | (단위 : 원, 주) |

| 일수 | 일 자 | 종 가 | 거 래 량 | 거래대금 |

|---|---|---|---|---|

| 1 | 2020-08-04 | 9,360 | 16,585,803 | 151,786,354,610 |

| 2 | 2020-08-05 | 9,330 | 4,392,492 | 40,931,788,000 |

| 3 | 2020-08-06 | 9,060 | 5,284,485 | 47,908,696,910 |

| 4 | 2020-08-07 | 9,140 | 8,946,676 | 83,715,685,280 |

| 5 | 2020-08-10 | 9,250 | 6,208,652 | 56,226,451,690 |

| 6 | 2020-08-11 | 9,050 | 3,608,745 | 32,806,371,580 |

| 7 | 2020-08-12 | 9,090 | 7,535,713 | 68,627,077,040 |

| 8 | 2020-08-13 | 9,010 | 3,504,677 | 31,663,688,260 |

| 9 | 2020-08-14 | 9,680 | 29,948,472 | 292,043,874,970 |

| 10 | 2020-08-18 | 9,800 | 14,484,833 | 141,547,959,700 |

| 11 | 2020-08-19 | 10,050 | 9,160,520 | 91,722,502,450 |

| 12 | 2020-08-20 | 10,050 | 10,513,477 | 104,808,804,310 |

| 13 | 2020-08-21 | 9,910 | 5,412,722 | 53,887,644,300 |

| 14 | 2020-08-24 | 9,780 | 5,473,981 | 52,939,550,270 |

| 15 | 2020-08-25 | 10,150 | 8,881,237 | 88,570,950,400 |

| 16 | 2020-08-26 | 10,000 | 5,588,703 | 55,690,186,880 |

| 17 | 2020-08-27 | 10,300 | 7,638,089 | 77,031,981,410 |

| 18 | 2020-08-28 | 13,000 | 72,620,662 | 906,249,257,900 |

| 19 | 2020-08-31 | 16,100 | 72,792,099 | 1,107,119,528,450 |

| 20 | 2020-09-01 | 15,950 | 23,748,362 | 374,857,593,300 |

| 21 | 2020-09-02 | 16,750 | 44,917,768 | 760,784,541,300 |

| 22 | 2020-09-03 | 16,300 | 14,504,061 | 244,688,865,450 |

| 1개월 가중산술평균주가(A) | 12,745.46 | |||

| 1주일 가중산술평균주가(B) | 14,846.69 | |||

| 최근일 종가(C) | 16,300.00 | |||

| A,B,C의 산술평균(D) | 14,630.72 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 14,630.72 |

(C)와 (D)중 낮은 가액 | ||

| 할인율 | 20% | |||

| 예정발행가액 | 10,700 | 기준주가 X (1- 할인율) 예정발행가 = ──────────── (1 + 증자비율 X 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

■ 공모일정 등에 관한 사항

| [주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

|---|---|---|

| 2020년 09월 04일 | 최초 이사회 결의 | 주요사항보고서 제출 |

| 2020년 09월 08일 | 변경 이사회 결의 | 신주배정기준일 변경 이사회 결의 |

| 2020년 09월 08일 | 증권신고서(예비투자설명서) 제출 | - |

| 2020년 09월 08일 | 신주발행공고 및 기준일 공고 | 인터넷 홈페이지(http://www.doosanheavy.com) |

| 2020년 10월 13일 | 1차 발행가액 확정 | 신주배정기준일 전 제3거래일 |

| 2020년 10월 15일 | 권리락 | 신주배정기준일 전 제1거래일 |

| 2020년 10월 16일 | 신주배정기준일(주주확정) | - |

| 2020년 10월 28일 | 신주배정 통지 | - |

| 2020년 11월 18일 | 신주인수권증서 상장일 | 5거래일 이상 동안 거래 |

| 2020년 11월 25일 | 신주인수권증서 상장폐지 | 구주주 청약초일 5거래일전에 상장폐지되어 있어야함 |

| 2020년 11월 30일 | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2020년 12월 01일 | 확정 발행가액 확정 공고 | 인터넷 홈페이지(http://www.doosanheavy.com) |

| 2020년 12월 03일 ~ 04일 | 구주주 청약 | - |

| 2020년 12월 07일 | 일반공모청약 공고 | 인터넷 홈페이지(http://www.doosanheavy.com) 한국투자증권 홈페이지 (http://www.truefriend.com) NH투자증권 홈페이지 (http://www.nhqv.com) 미래에셋대우 홈페이지 (http://www.miraeassetdaewoo.com) 신한금융투자 홈페이지 (http://www.shinhaninvest.com) 키움증권 홈페이지 (http://www.kiwoom.com) 신영증권 홈페이지 (http://www.shinyoung.com) 유진투자증권 홈페이지 (http://www.eugenefn.com) |

| 2020년 12월 08일 ~ 09일 | 일반공모청약 | - |

| 2020년 12월 11일 | 주금납입/환불/배정공고 | - |

| 2020년 12월 24일 | 신주상장 예정일 | - |

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 우리사주조합 청약 | 24,299,066주(20.00%) | - '자본시장과 금융투자업에 관한 법률' 제165 조의7 제1항 제2호 및 '근로복지기본법' 제38조 제1항에 따른 배정 - 우리사주조합 청약일 : 2020년 12월 03일 |

| 구주주 청약 (신주인수권증서 보유자) |

97,196,264주(80.00%) | - 구주 1주당 신주 배정비율 : 1주당 0.3839824250주 - 신주배정 기준일 : 2020년 10월 16일 - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - '자본시장과 금융투자업에 관한 법률' 제165조의6의 제2항 제2호에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁 청약 포함) |

- | - 우리사주 및 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 121,495,330주(100.00%) | - |

| 주1) 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 우리사주조합 및 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. |

| 주2) 총 발행예정주식(121,495,330주)의 20%에 해당하는 24,299,066주는 '자본시장과 금융투자업에관한 법률' 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 제1항 제2호 및 '근로복지기본법' 제38조 제1항에 의거 우리사주조합에 우선 합니다. 단, 1주 미만은 절사합니다. |

| 주3) 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.3839824250주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, 상기 1주당 신주배정비율은 본 증권신고서 제출 전일 현재 당사의 발행주식총수인 253,141,185주 기준이며, 신주배정기준일 전 자기주식의 취득 및 처분, 주식의 발행, 신주인수권증권 행사 등으로 인하여 1주당 배정비율이 변경될 수 있습니다. |

| 주4) 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) |

|

주5) 우리사주조합 청약 및 구주주 청약결과 발생한 미청약주식은 다음 각호와 같이 일반에게 공모하되, '증권 인수업무 등에 관한 규정' 제9조제2항제3호에 따라 고위험고수익투자신탁에 공모주식의 10%를 우선 배정하며, 90%에 해당하는 주식은 개인투자자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. 배정수량 계산시에는 대표주관회사인 한국투자증권㈜ 및 NH투자증권㈜와, 인수회사인 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜에 청약된 청약 주식수를 모두 합산하여 일반공모 배정분 주식수로 나눈 청약경쟁률에 따라 각 청약자에 배정하는 통합배정방식으로 합니다 ① 1단계: 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다.다만, 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 90%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. |

| 주6) 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식에 대하여는 '인수단'이 각자의 인수한도 의무주식수를 한도로 하여 개별인수 의무주식수만큼 자기계산으로 잔액인수하기로 합니다. |

| 주7) 단, 공동대표주관회사 및 인수회사는 '증권 인수업무 등에 관한 규정' 제9조 제2항 제5호에 의거 고위험고수익투자신탁 및 개인청약자에 대하여 배정하여야 할 주식이 5,000주(액면가 5,000원 기준) 이하이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니할 수 있습니다. |

|

※ 자본시장과 금융투자업에 관한 법률 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 1. 「외국인투자 촉진법」에 따른 외국인투자기업 중 대통령령으로 정하는 법인이 주식을 발행하는 경우 2. 그 밖에 해당 법인이 우리사주조합원에 대하여 우선배정을 하기 어려운 경우로서 대통령령으로 정하는 경우 ② 우리사주조합원이 소유하는 주식수가 신규로 발행되는 주식과 이미 발행된 주식의 총수의 100분의 20을 초과하는 경우에는 제1항을 적용하지 아니한다.

|

▶ 구주주 1주당 배정비율 산출근거

| 구분 | 내용 |

|---|---|

| A. 발행주식총수 | 253,141,185 |

| B. 자기주식 + 자기주식신탁 | 14,329 |

| C. 자기주식을 제외한 발행주식총수(A - B) | 253,126,856 |

| D. 유상증자 주식수 | 121,495,330 |

| E. 증자비율 (D / A) | 48.00% |

| F. 우리사주조합 배정 | 24,299,066 |

| G. 구주주 배정 (D - F) | 97,196,264 |

| H. 구주주 1주당 배정비율 (G / C) | 0.3839824250 |

| 주) 주) 상기 증자 전 발행주식총수 253,141,185주는 본 증권신고서 제출 전일(2020년 09월 07일) 현재 당사의 상장된 보통주식수 253,140,778주에 2020년 09월 07일까지 신주인수권이 행사되었으나 아직 상장되지 않은 407주를 합산한 수량입니다. 동 407주의 추가상장 예정일은 2020년 09월 25일이며, 신주배정기준일 현재 신주배정비율은 본 증권신고서 제출 이후 자기주식의 변동, 주식매수선택권, 주식관련사채의 권리 또는 기타 신주인수권의 행사 등으로 인하여 변경될 수 있습니다. |

3. 공모가격 결정방법

「증권의 발행 및 공시 등에 관한 규정」 제5-18조에 의거 주주배정 증자 시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가액을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊)「유가증권의 발행 및 공시등에 관한 규정」 제57조를 일부 준용하여 아래와 같이 산정합니다.

■ 1차 발행가액의 산출근거

본 증권신고서의 1차 발행가액은 신주배정기준일(2020년 10월 16일)전 제3거래일(2020년 10월 13일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 모집예정가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

| 기준주가 X 【 1 - 할인율(20%) 】 | ||

| ▶ 1차 발행가액 | = | ------------------------------------------------ |

| 1 + 【유상증자비율(48.00%) X 할인율(20%)】 |

■ 2차발행가액 산출 근거

구주주 청약일(2020년 12월 03일) 전 제3거래일(2020년 11월 30일)을 기산일로 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 2차 기준주가로 하여 아래의 산식에 따라 결정하며 할인율은 20%를 적용합니다. 단, 할인율 적용에 따른 모집가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상함)

| ▶ 2차 발행가액 | = | 2차 기준주가 X 【 1 - 할인율(20%) 】 |

■ 확정발행가액 산출 근거

확정발행가액은 1차발행가액과 2차발행가액 중 낮은 가액으로 합니다. 다만 자본시장과금융투자업에관한법률 제165조의6(주식의 발행 및 배정 등에 관한 특례) 및 증권의발행및공시등에관한규정 제5-15조의2(실권주 철회의 예외 등)에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상함).

| ▶ 확정 발행가액 | = | Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%} |

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | ||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 121,495,330 | ||||||||||||||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 10,700 | |||||||||||||||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 1,300,000,031,000 | |||||||||||||||||||||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

(1) 우리사주조합 / 구주주(신주인수권증서 보유자) : 1주

|

||||||||||||||||||||||||||||||||||||||||||||||

| 청약기일 | 우리사주조합 | 개시일 | 2020년 12월 03일 |

| 종료일 | 2020년 12월 03일 | ||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2020년 12월 03일 | |

| 종료일 | 2020년 12월 04일 | ||

| 일반모집 또는 매출 | 개시일 | 2020년 12월 08일 | |

| 종료일 | 2020년 12월 09일 | ||

| 청약 증거금 |

우리사주조합 | 청약금액의 100% | |

| 구주주(신주인수권증서 보유자) | 청약금액의 100% | ||

| 초 과 청 약 | 청약금액의 100% | ||

| 일반모집 또는 매출 | 청약금액의 100% | ||

| 납 입 기 일 / 환 불 일 | 2020년 12월 11일 | ||

| 배당기산일(결산일) | 2020년 01월 01일 | ||

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주 발행 및 배정기준일(주주확정일) 공고 |

2020년 09월 08일 | 회사 인터넷 홈페이지 (http://www.doosanheavy.com) |

| 모집가액 확정의 공고 | 2020년 12월 01일 | 회사 인터넷 홈페이지 (http://www.doosanheavy.com) |

| 실권주 일반공모 청약공고 | 2020년 12월 07일 |

회사 인터넷 홈페이지 |

| 실권주 일반공모 배정공고 | 2020년 12월 11일 | 회사 인터넷 홈페이지 (http://www.doosanheavy.com) 한국투자증권 홈페이지 (http://www.truefriend.com) NH투자증권 홈페이지 (http://www.nhqv.com) 미래에셋대우 홈페이지 (https://www.miraeassetdaewoo.com) 신한금융투자 홈페이지 (https://www.shinhaninvest.com) 키움증권 홈페이지 (https://www.kiwoom.com) 신영증권 홈페이지 (https://www.shinyoung.com) 유진투자증권 홈페이지 (https://www.eugenefn.com) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 대표주관회사, 인수회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

(2) 청약방법

① 우리사주조합의 청약은 우리사주조합장 명의로 공동대표주관회사의 본ㆍ지점에서 일괄 청약합니다.

② 구주주 청약(신주인수권증서 보유자 청약) : 구주주 중 주권을 증권회사에 예탁한 주주(기존 "실질주주". 이하 "일반주주"라 합니다.)는 주권을 예탁한 증권회사의 본ㆍ지점 및 공동대표주관회사의 본ㆍ지점에서 청약할 수 있습니다. 다만, 구주주 중 명의개서대행기관 특별계좌에 주식을 가지고 있는 주주(기존 "명부주주". 이하 "특별계좌 보유자"라 합니다.)는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 공동대표주관회사의 본ㆍ지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되어, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄 전환되었습니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되었으며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 "실질주주" 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 "명부주주" 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. "특별계좌 보유자(기존 "명부주주")"는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다. "특별계좌 보유자(기존 "명부주주")"는 신주인수권증서의 "일반 전자등록계좌(증권회사 계좌)"로 이전 없이 "공동대표주관회사"의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관 내 "특별계좌"에서 "일반 전자등록계좌(증권회사 계좌)"로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

③ 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

④ 일반청약자는 "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표, 소정의 청약서, 청약증거금을 제시하고 청약하여야 합니다. 일반청약자의 청약 시, 각 청약처별로 다중청약은 가능하나, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개 청약처에 대한 복수청약은 불가능합니다. 고위험고수익투자신탁은 청약 시, 청약사무 취급처에 "증권의 인수업무 등에 관한 규정" 제2조 제18호에 따른 요건을 충족함을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

⑤ 청약은 청약주식의 단위에 따라 될 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고 청약사무 취급처는 그 차액을 납입일까지 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 아니합니다.

⑥ 기타

a. 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 '금융실명거래 및 비밀보장에 관한 법률'에 의거 실명에 의해 청약해야 합니다.

⑦ 청약한도

a. 우리사주조합원의 청약단위는 1주로 하며, 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 합니다.

b. 구주주(신주인수권증서 보유자)의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.3839824250주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식 및 자사주신탁 등의 자기주식 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다.

c. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 우리사주조합 | 공동대표주관회사 본ㆍ지점 | 2020.12.03 | |

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

공동대표주관회사 본ㆍ지점 | 2020.12.03 ~ 2020.12.04 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 두산중공업㈜의 주식을 예탁하고 있는 당해 증권회사 본ㆍ지점 2) 공동대표주관회사 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁 청약 포함) |

한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜ 본ㆍ지점 |

2020.12.08 ~ 2020.12.09 |

|

(4) 청약결과 배정방법

① 우리사주조합

총 발행예정주식 121,495,330주의 20%에 해당하는 24,299,066주는 「자본시장과 금융투자업에 관한 법률」제165조의7에 따라 우리사주조합에 우선 배정합니다.

② 구주주

신주배정기준일(2020년 10월 16일 예정) 18시 현재 주주명부에 등재된 주주(이하 "구주주"라 한다)에게 본 주식을 1주당 0.3839824250주를 곱하여 산정된 배정주식수(단, 1주 미만은 절사함)로 하고, 배정범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 전 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 배정주식수가 변동될 수 있습니다.

③ 초과청약에 대한 배정: 우리사주조합 및 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며(단, 초과청약 주식수가 실권주에 미달한 경우 100% 배정), 1주 미만의 주식은 절사하여 배정하지 않습니다.

(i) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약 한도주식수

(ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%)

④ 일반공모 청약 : 상기 우리사주조합, 구주주청약 및 초과청약 결과 발생한 실권주 및 단수주는 "공동대표주관회사"와 "인수회사" 가 다음 각호와 같이 일반에게 공모하되, '증권인수업무등에관한규정' 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 공모주식의 10%를 배정하며, 나머지 90%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁에 대한 공모주식 10%와 개인투자자 및 기관투자자에 대한 공모주식 90%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(i) 일반공모에 관한 배정수량 계산시에는 "공동대표주관회사"와 "인수회사"의 "청약물량"("공동대표주관회사"와 "인수회사"의 각 청약처에서 일반공모 방식으로 접수를 받은 청약주식수를 의미하며, "공동대표주관회사"와 "인수회사" 에 대하여 개별적으로 산정한 청약주식수를 말합니다)에 대해서는 "공동대표주관회사"와 "인수회사"의 "총청약물량"("공동대표주관회사"와 "인수회사"가 일반공모 방식으로 접수를 받은 "청약물량"의 합을 말합니다)을 "일반공모 배정분" 주식수로 나눈 통합청약경쟁률에 따라 "공동대표주관회사"와 "인수회사" 의 각 청약자에 배정하는 방식(이하 "통합배정"이라 한다)으로 합니다.

(ii) 일반공모에 관한 배정시 "공동대표주관회사"와 "인수회사"의 "총청약물량"이 "일반공모 배정분" 주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 "공동대표주관회사"가 무작위 추첨방식을 통하여 배정합니다.

(iii) "공동대표주관회사"와 "인수회사"의 "총청약물량"이 "일반공모 배정분" 주식수에 미달하는 경우, "공동대표주관회사"와 "인수회사"는 "개별인수 의무주식수"를 각각 자기의 계산으로 인수합니다. "잔액인수계약서" 제2조 제4항에 따라 "청약미달회사"("청약물량"이 "인수한도 의무주식수"보다 적은 회사를 말합니다)의 "개별인수 의무주식수"는 "일반공모 배정분"을 "공동대표주관회사"와 "인수회사"의 인수비율로 나누어 산정하며, "청약미달회사"의 인수책임을 면하게 된 주식수는 "청약초과회사"("청약물량"이 "인수한도 의무주식수"를 초과하는 회사를 말합니다)의 "초과청약물량"("청약물량"에서 "인수한도 의무주식수"를 차감한 주식수를 의미하되, 0 이상으로 한다)을 "청약미달회사"에게 배분하여 산정합니다.

(iv) 단, "공동대표주관회사"와 "인수회사"는 '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 5,000주(액면가 5,000원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니할 수 있습니다.

(5) 투자설명서 교부에 관한 사항

- '자본시장과 금융투자업에 관한 법률' 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 두산중공업㈜ 및 "공동대표주관회사" 및 "인수회사"가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (동법 제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사표시는 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 가능합니다.

① 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 우리사주조합 청약자 |

'자본시장과 금융투자업에 관한 법률' 시행령 제132조에 의해 투자설명서 교부 면제됨 |

해당사항 없음 |

| 구주주 청약자 |

1),2),3)을 병행 1) 우편 송부 2) 한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 본ㆍ지점에서 교부 3) 한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 홈페이지나 HTS에서 교부 |

1) 우편송부시 : 구주주청약초일인 2020년 12월 03일 전 수취가능 |

| 일반 청약자 (고위험고수익 투자신탁 청약 포함) |

1),2)를 병행 1) 한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 본ㆍ지점에서 교부 2) 한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 홈페이지나 HTS에서 교부 |

1) 한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 본ㆍ지점에서 교부 : 청약종료일(2020년 12월 09일)까지 2) 한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 홈페이지나 HTS에서 교부 : 청약종료일(2020년 12월 09일)까지 |

| ※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

② 확인절차

a. 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자의 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

b. 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

c. 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 기타

a. 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 지점방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 한국투자증권㈜, NH투자증권㈜, 미래에셋대우㈜, 신한금융투자㈜, 키움증권㈜, 신영증권㈜ 및 유진투자증권㈜의 홈페이지에서 다운로드 받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

b. 구주주 청약시 공동대표주관회사인 한국투자증권㈜ 및 NH투자증권㈜ 이외의 증권회사를 이용한 청약 방법

해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

|

※ 관련법규 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016.6.28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1, 2013.6.21> |

(6) 주권교부에 관한 사항

- 주권유통개시(예정)일: 2020년 12월 24일 (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

(8) 주금납입장소 : 하나은행 두산타워지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2020년 10월 16일 | 한국투자증권㈜ | 00160144 |

| 2020년 10월 16일 | NH투자증권㈜ | 00120182 |

(1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 '자본시장과 금융투자업에 관한 법률' 제165의 6조 3항 및 '증권의발행및공시등에관한규정' 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 09월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

(3) 신주인수권증서 매매의 중개를 할 증권회사는 한국투자증권㈜ 및 NH투자증권㈜로 합니다.

(4) 신주인수권증서 매매 등

- 신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자 계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일 내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 공동대표주관회사인 한국투자증권(주)와 NH투자증권(주)의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량(초과청약이 있는 경우 초과청약 가능수량이 합산된 수량)만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(6) 신주인수권증서의 상장

당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2020년 11월 18일부터 2020년 11월 24일까지 5거래일간으로 예정하고 있으며, 동 기간중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2020년 11월 25일에 상장폐지될 예정입니다. (유가증권시장상장규정 제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며,동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일전에 상장폐지되어야 함)

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과 협의된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

② 일반주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 기존 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2020년 11월 18일부터 2020년 11월 24일까지(5거래일간) 거래 | 2020년 10월 28일(예정)부터 2020년 11월 26일까지 거래 |

| 주1) | 상장거래 : 2020년 11월 18일부터 11월 24일까지(5영업일간) 거래 가능합니다. |

| 주2) |

계좌대체거래 : 신주배정통지일인 2020년 10월 28일(예정)부터 2020년 11월 26일까지 거래 가능합니다. -> 신주인수권증서 상장거래의 마지막 결제일인 2020년 11월 26일까지 계좌대체(장외거래) 가능하며, 동 일자 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다. |

| 주3) | 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다. |

③ 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

a. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

b. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 공동대표주관회사인 한국투자증권(주) 및 NH투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

마. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

(2) 자본시장과 금융투자업에 관한 법률 제120조 3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 신고서 제출일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정 발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법: 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 공동대표주관회사 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 30% |

인수수수료: 모집총액의 0.6% 中 30% 대표주관수수료: 모집총액의 0.2% 中 60% 실권수수료: 최종 실권 잔액인수금액 X 15% |

| 공동대표주관회사 | NH투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 20% |

인수수수료: 모집총액의 0.6% 中 20% 대표주관수수료: 모집총액의 0.2% 中 40% 실권수수료: 최종 실권 잔액인수금액 X 15% |

| 인수회사 | 미래에셋대우(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 10% |

인수수수료: 모집총액의 0.6% 中10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

| 인수회사 | 신한금융투자(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 10% |

인수수수료: 모집총액의 0.6% 中10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

| 인수회사 | 키움증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 10% |

인수수수료: 모집총액의 0.6% 中10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

| 인수회사 | 신영증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 10% |

인수수수료: 모집총액의 0.6% 中10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

| 인수회사 | 유진투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 인수한도 의무주식수 X 10% |

인수수수료: 모집총액의 0.6% 中10% 실권수수료: 최종 실권 잔액인수금액 X 15% |

| 주1) 모집총액 : 최종 발행가액 X 총 발행주식수 주2) 인수수수료와 별도로 공동대표주관회사에게 모집총액의 0.2%에 해당하는 금원의 대표주관수수료를 지급함 주3) 인수한도 의무주식수에 관한 사항은 본 건 주주배정후 실권주 일반공모 유상증자의 잔액인수계약서 제2조 4항 참고 |

Ⅱ. 증권의 주요 권리내용

1. 회사가 발행할 주식의 총수 및 액면금액(정관 제5조)

이 회사가 발행할 주식의 총수는 20억주로 하고 1주의 액면가액은 5,000원으로 한다.

2. 의결권에 관한 사항

(1) 의결권(정관 제21조)

이 회사의 주주는 그 소유주식 1주에 대하여 1개의 의결권을 가진다.

(2) 의결권의 대리행사(정관 제24조)

주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. 대리인이 주주총회에 참석하는 경우 당해 주주총회 개시 전에 위임장 등 그 대리권을 증명하는 서면을 이 회사에 제출하여야 한다.

(3) 의결권의 불통일행사(정관 제24조의2)

① 2이상의 의결권을 가지고 있는 주주가 의결권의 불통일 행사를 하고자 할 때에는 회일의 3일전에 이 회사에 대하여 서면으로 그 뜻과 이유를 통지하여야 한다.

② 이 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다.

3. 주식의 발행 및 배정

제6조(주식과 주권의 종류)

① 이 회사의 주식은 기명식보통주식과 기명식종류주식으로 한다.

② 이 회사는 주권 및 신주인수권증서를 발행하는 대신 전자등록기관의 전자등록계좌부에 주식 및 신주인수권증서에 표시되어야 할 권리를 전자등록한다.

③ 이 회사가 발행하는 종류주식은 이익배당에 관한 우선주식, 의결권의 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다.

제7조(배당우선주식)

① 이 회사는 발행주식총수의 2분의1 범위 내에서 이익배당에 관한 우선주식(이하 “우선주식”)을 발행할 수 있다.

② 우선주식에 대하여는 발행 시 이사회의 결의로 액면금액을 기준으로 하여 연 1% 이상으로 우선 배당률을 정한다.

③ 보통주식의 배당률이 우선주식의 배당률을 초과할 경우에는 그 초과분에 대하여 참가적 또는 비참가적인 것으로 할 수 있다.

④ 우선주식에 대하여 어느 영업년도에 있어서 소정의 배당을 하지 못한 경우에는 다음 사업년도의 배당 시에 누적적 또는 비누적적인 것으로 할 수 있다.

⑤ 이 회사가 유상증자 또는 무상증자를 실시하는 경우 우선주식에 대한 신주의 배정은, 유상증자시의 경우에는 이사회 결의에 따라 그와 같은 종류의 주식 또는 그와 다른 종류의 주식으로 할 수 있으며, 무상증자의 경우에는 그와 같은 종류의 주식으로 한다. 단, 상환주식에 대하여는 유상증자 또는 무상증자를 실시하는 경우에도 신주를 배정하지 아니하는 것으로 할 수 있다.

제7조의2(전환주식)

① 이 회사는 종류주식의 발행시 발행주식총수의 2분의1 범위 내에서 이사회의 결의로 그 주식을 주주 또는 회사가 다른 종류의 주식으로 전환할 수 있는 주식(이하 “전환주식”)으로 정할 수 있다.

② 전환으로 인하여 발행하는 신주식의 발행가액은 전환전의 주식의 발행가액으로 한다.

③ 회사가 전환을 할 수 있는 사유, 전환조건, 전환으로 인하여 발행할 주식의 수와 내용은 주식발행 시 이사회의 결의로 정한다.

④ 전환주식의 주주 또는 회사가 전환을 청구할 수 있는 기간은 10년 이내의 범위에서 발행시 이사회 결의로 정한다.

⑤ 전환으로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제11조의 규정을 준용한다.

제7조의3(상환주식)

① 이 회사는 종류주식의 발행 시 발행주식총수의 2분의1 범위 내에서 이사회의 결의로 그 주식을 주주의 상환청구 또는 회사의 선택에 따라 회사의 이익으로써 소각할 수 있는 상환주식(이하 “상환주식”)으로 정할 수 있다.

② 상환주식의 상환가액은 발행가액 및 이에 가산금액을 더한 금액(있는 경우에 한함)으로 하며, 가산금액은 배당률, 이자율, 시장상황 기타 상환주식의 발행에 관련된 제반 사정을 참작하여 발행 시에 이사회 결의로 정한다. 다만, 상환가액을 조정 할 수 있는 상환주식을 발행하는 경우에는 발행 시 이사회에서 상환가액을 조정할 수 있다는 내용, 조정사유, 조정의 기준일 및 방법을 정하여야 한다.

③ 상환주식의 상환기간은 발행일로부터 10년 이내의 범위에서 이사회 결의로 정한다.

④ 상환주식을 회사의 선택으로 소각하는 경우에는 상환주식 전부를 일시에 또는 분할하여 상환할 수 있다. 단, 분할상환하는 경우에는 회사가 추첨 또는 안분비례의 방법에 의하여 상환할 주식을 정할 수 있으며, 안분비례시 발생하는 단주는 이를 상환하지 아니한다.

⑤ 이 회사는 상환주식을 상환하고자 할 때는 상환할 뜻, 상환대상주식과 1개월 이상의 기간을 정하여 주권을 회사에 제출할 것을 공고하고 주주명부에 기재된 주주와 질권자에게는 따로 통지를 하며 위 기간이 만료된 때에 강제상환한다.

⑥ 주주에게 상환청구권이 부여된 경우 주주는 자신의 선택으로써 상환주식 전부를 일시에 또는 분할하여 상환해 줄 것을 청구할 수 있다. 이때 해당 주주는 상환할 뜻 및 상환대상 주식을 회사에 통지하여야 한다. 단, 회사는 상환청구 당시의 배당가능이익으로 상환대상주식 전부를 일시에 상환하기 충분하지 않을 경우 이를 분할상환할 수 있고, 그 경우에는 회사가 추첨 또는 안분비례의 방법에 의하여 상환할 주식을 정할 수 있으며 안분비례시 발생하는 단주는 이를 상환하지 아니한다.

⑦ 제7조의2에 의한 전환주식을 회사의 선택에 의하여 상환할 수 있는 상환주식으로 발행한 경우 주주의 전환권 행사와 회사의 선택에 의한 상환 간에 상호 우선순위를 정할 수 있다.

제 7조의 4(의결권배제주식)

① 이 회사는 종류주식을 발행하는 경우 발행주식총수의 2분의1 범위 내에서 관련 법령상 허용되는 한도까지 의결권이 배제되는 것으로 할 수 있다.

② 우선주식을 전항의 의결권이 배제되는 주식으로 발행한 경우, 동 우선주식에 대하여 소정의 배당을 하지 아니한다는 결의가 있는 경우에는 그 결의가 있는 주주총회의 다음 주주총회부터 그 우선적 배당을 한다는 결의가 있는 주주총회의 종료 시까지는 의결권이 있는 것으로 한다.

4. 신주인수권 및 배정에 관한 사항

제8조(신주인수권)

① 이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주를 배정받을 권리를 가진다. 주주가 신주인수권을 포기 또는 상실하거나 신주배정에서 단주가 발생하는 경우에 그 처리방법은 이사회의 결의로 정하되 ‘자본시장과 금융투자업에 관한 법률’ 제165조의6 제2항에 따라야 한다.

② 제1항의 규정에도 불구하고 다음 각호의 경우에는 이사회의 결의로 주주 외의 자에게 신주를 배정할 수 있다.

1. 발행주식 총수의 100분의 50을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률 제165조의 6의 규정에서 정하는 방법에 따라 일반공모증자방식으로 신주를 발행하는 경우

2. 자본시장과 금융투자업에 관한 법률 제165조의 7의 규정에 의하여 우리사주조합원에게 신주를 우선 배정하는 경우

3. 상법 제340조의 2 및 제542조의 3의 규정에 주식매수선택권의 행사로 인하여 신주를 발행하는 경우

4. 발행주식 총수의 100분의 50을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률 제165조의16 규정에 의하여 주식예탁증서(DR)발행에 따라 신주를 발행하는 경우

5. 긴급한 자금조달, 재무구조의 개선, 기술도입, 현물출자, 기타 경영상 필요로 국내외 금융기관, 제휴회사, 국내외 합작법인, 현물출자자 및 기타 투자자 등에게 발행주식 총수의 100분의 50을 초과하지 않는 범위 내에서 신주를 발행하는 경우

5. 배당에 관한 사항

<신주의 배당기산일>

제11조(신주의 배당기산일)

이 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업년도의 직전 영업년도 말에 발행한 것으로 본다.

<이익배당금>

제44조(이익배당)

① 이익배당은 금전과 주식으로 할 수 있다.