|

|

대표이사등의확인서명 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| 금융위원회 귀중 | 2020 년 01월 14일 |

| 회 사 명 : |

주식회사 일야 |

| 대 표 이 사 : |

강 정 훈 |

| 본 점 소 재 지 : |

인천광역시 남동구 은봉로 129 (논현동) |

| (전 화) 032) 815-3500 | |

| (홈페이지) http://www.ilya.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영기획실장 (성 명) 서영호 |

| (전 화) 032)815-3500 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주식 15,840,000주 | |

| 모집 또는 매출총액 : | 26,215,200,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 신한금융투자(주) - 서울시 영등포구 여의대로 70 |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서명 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

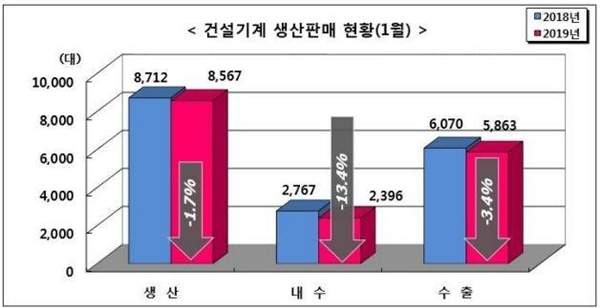

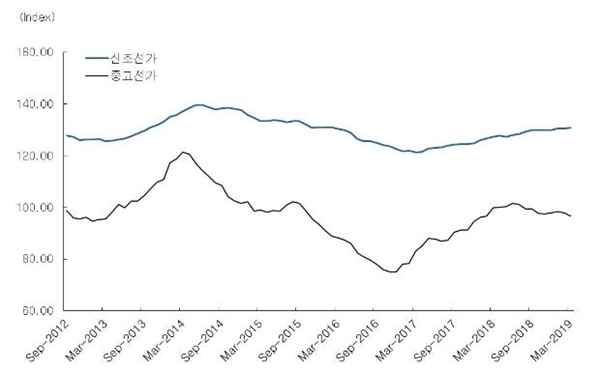

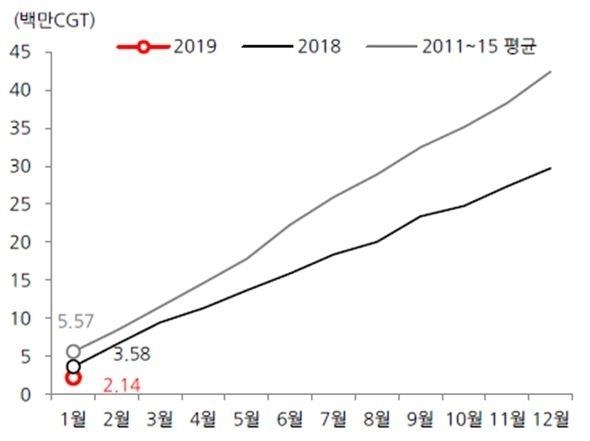

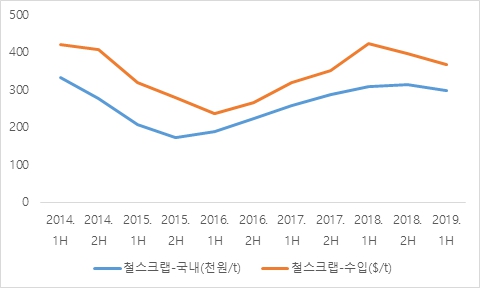

| 사업위험 | 가. 당사가 영위하고 있는 사업은 국내외 경제 성장에 따른 민간 소비 변동에 영향을 받는 시장입니다. 국내외 경기 흐름에 따라 일반 소비자 및 기업들의 소비, 생산수준에 변동이 발생할 가능성이 높습니다. IMF 세계경제전망 보고서는 2019년과 2020년 세계 GDP 성장률을 각각 3.2%, 3.5%로 예상하고 있으나, 특히 미국과 유럽권 국가 등 선진국가의 회복세가 더디면서 완벽한 회복세를 보이지 못할 것으로 예상했습니다. 국내 경제 성장경로에는 상ㆍ하방리스크가 혼재되어 있다고 보여집니다. 보호무역주의 확산에 따른 교역환경 악화, 주요국의 통화정책 정상화 가속에 따른 금융여건 악화, 고용 개선세 미흡에 따른 내수 회복세 약화 등은 하방리스크 요인으로 분석됩니다. 이러한 하방리스크 요인 부각은 갑작스러운 국내외 경기 둔화로 이어질 수 있고, 이에 따른 소비 위축이 휴대폰 출하량 감소로 이어질 수 있습니다. 이는 당사의 매출과 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 당사가 영위하고 있는 사업들의 경기 민감성과 경제 하방 리스크 요인을 충분히 확인하시어 투자에 임해주시기 바랍니다. 나. 당사의 주력 사업은 휴대폰 부품 제조사업으로서 대부분의 매출이 전방산업인 휴대폰 시장 규모, 성장률 등과 밀접한 관련이 있습니다. 최근 스마트폰 보급율이 포화상태에 이르고 신제품 교체 주기도 길어지면서 스마트폰 출하량이 감소함에 따라 스마트폰 시장의 성장률이 정체되고 있습니다. 전세계 스마트폰 시장의 성장을 주도하였던 아시아/태평양 시장의 성장률이 둔화되고 있는 점은 향후 당사의 성장성 및 안정성에 부정적인 영향을 미칠 수 있으니 투자자 여러분들께서는 이 점 유의하여 투자하시기 바랍니다. 다. 2015년 이후 스마트폰 케이스 시장환경은 메탈케이스 제품의 비중 확대라는 근본적인 변화가 진행되고 있습니다. 이에 따라, 모바일 케이스 사업부문의 단일 매출처인 LG전자(주)가 메탈케이스 채택 및 자체 생산 비중을 지속적으로 확대한다면, 당사가 속해 있는 플라스틱 사출 케이스 시장은 지속적으로 잠식당할 것이며, 당사의 실적에도 악영향을 끼칠 가능성이 매우 높습니다. 이 점 투자에 유의하시기 바랍니다. 라. 당사의 주요 사업부문인 휴대폰 부품 제조 사업부문은 LG전자(주)에 주로 납품하고 있으며, LG전자(주)에서 발생하는 매출 비중이 매우 높습니다. 편중된 매출 구조로 인해, 당사 실적은 LG전자(주)의 휴대폰 사업부 실적과 매우 높은 상관관계를 갖습니다. 그러나 최근 LG전자(주)의 스마트폰 시장 점유율이 감소하고 있습니다. 주요 매출처의 시장장악력 감소로 인해, 당사는 수주물량 축소 및 판매단가 인하 등을 요구받을 가능성이 높습니다. 이 경우 당사 실적 또한 부정적 영향을 받을 가능성이 높으므로 투자자분들께서는 이 점에 각별히 유의하시기 바랍니다. 마. 당사는 오랜 업력을 바탕으로한 플라스틱 사출 및 금형제작 노하우를 활용하여 자동차 부품을 생산하여 납품하는 사업을 진행 중입니다. 현재는 LG전자(주)에 후미등 플라스틱 케이스 등을 납품하고 있습니다. 향후에는 강화플라스틱을 활용하여 적용 제품을 늘려갈 계획입니다. 당사의 자동차 부품제조는 전방산업인 자동차산업 경기에 크게 영향을 받으며, 자동차 수요는 고가의 제품 특성상 글로벌 경기 동향에 민감하게 반응하는 특성을 보입니다. 따라서 주요 선진시장인 미국과 유럽의 성장 정체, 중국의 성장 둔화, 기타 신흥시장의 부진 지속 등은 자동차 수요의 정체 혹은 감소로 이어져 당사의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있습니다. 또한 기존의 편중된 매출처 상대로 매출이 발생하여 LG전자(주)에 의존하는 사업구조가 심화될 수 있습니다. 투자자분들께서는 이점 유의하여주시기 바랍니다. 바. 당사가 영위하고 있는 휴대폰 부품 금형 및 부품 제품 제조는 사업의 특성상 지속적인 연구개발과 핵심 기술 및 연구 인력에 대한 지속적인 투자와 관리가 필요하며 이 요건이 충족되지 않을 시에는 당사는 해당 분야에서의 경쟁력 저하로 사업환경이 악화될 수 있습니다. 또한 연구개발에 비용을 투여했음에도 관련 기술이 상용화되지 않거나 단일 매출처인 LG전자(주)의 경영전략이 변경될 경우 당사의 수익성이 악화될 수 있습니다. 투자자 여러분께서는 이점 유의하시기 바랍니다. 사. 당사는 플라스틱 휴대폰 부품을 사출하여 타 협력사로부터 공급받은 부품과 함께 조립하여 반제품 형태로 고객사에 납품하고 있습니다. 이중 조립과정에서 많은 인력이 필요하며 따라서 인건비가 당사의 수익성에 큰 영향을 미치고 있습니다. 우리나라 최저임금은 경제가 성장함에 따라 지속적으로 상승하고 있습니다. 우리나라 최저임금은 2009년 4,000원에서 2019년 8,350원으로 10년간 약 108.8% 상승하였습니다. 이러한 최저임금 상승은 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자분들께서는 이점 유의하여 주시기 바랍니다. 아. 당사가 영위하는 철스크랩 사업의 주된 매출처는 철강사 및 제강사로 당사의 수익성은 매출처들이 속한 철강산업의 현황과 높은 상관관계가 있습니다. 최근까지 철강제품은 국내뿐 아니라 전세계적으로 공급과잉 상황에 놓여 있습니다. 국내의 경우 지난 10년간 대규모 설비투자로 인하여 2018년 기준 국내 조강생산량 은 72.5백만톤을 기록하며 2011년 56.4백만톤에서 2017년 56.2백만톤으로 정체되어 있는 상황에서 다소 회복한 모습입니다. 2004년 이후부터 전세계 조강생산량 은 지속적으로 증가하였으며 2018년말 기준 세계 철강제품 생산량의 약 51%를 차지하는 중국의 생산량 또한 지속적으로 증가하는 모습을 보이고 있어 이에 따른 과잉설비투자는 철강제품 가격에 부정적인 영향을 미칠 가능성이 높습니다. 2016년부터 진행된 중국의 철강업 구조조정은 전세계적 철강제품 공급과잉 현상을 다소 완화시켜 2018년 초반까지 철강제품 가격 정상화를 야기하였으나, 2019년 부터는 물리적인 생산설비 감축단계가 마무리되고 대형 철강사단 인수, 합병으로 구조조정 방향을 선회하였습니다. 뿐만아니라 미중무역분쟁 심화 이후 환경보호보다는 경기회복을 우선하는 정책이 재현됨에 따라 2019년 들어 철강 생산량 증가세가 가속화되고 있습니다. 이에 따라 당사는 철강제품 공급 과잉 부담으로 인한 철스크랩 가격하락과 수익성 악화 위험에 여전히 노출될 가능성이 있습니다. 자. 철스크랩은 철강산업의 전방산업인 철강제품의 주요 수요처가 되는 자동차, 조선, 건설, 기계등 산업의 업황과 높은 상관관계를 보이고 있습니다. 주요 전방산업의 업황악화는 철강산업의 성장에 업황부진으로 이어져 당사의 실적에도 부정적인 영향을미칠수 있습니다. 투자자 여러분께서는 이점 유의하시기 바랍니다. 차. 세계 조강생산량과 소비량의 40% 이상을 차지하고 있는 중국 철강시장은 당사가 영위하는 철스크랩 산업의 전방산업인 국내 철강산업에 가장 큰 영향을 미치는 요소 중 하나입니다. 따라서 중국 경제가 침체하고 중국 철강 제품가격이 하락한다면 전 세계적인 제품가격 하락 압력으로 이어질 수 있습니다. 이는 당사의 매출처인 철강사 및 제강사로 부터 당사 제품의 단가 인하 압력으로 이어져 당사의 매출에 부정적 영향을 미칠 수 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. 카. 당사가 영위하고 있는 철스크랩 사업은 한정된 제강업체 수, 제강업체의 매입 방침 등에 의해 매출처 다양화가 어려운 사업이며, 이에 따라 주요 고객에 대한 의존도가 높아 해당 고객의 협상력이 우위에 있다고 볼 수 있습니다. 따라서 고객과의 관계에 있어 협상력이 열위한 당사는 향후 예상치 못한 주요 고객처의 정책 변화, 영업환경의 변화, 납품단가의 변화 등의 상황이 발생할 경우 당사의 영업 및 생산활동과 수익성을 변동 시키며 결과적으로 당사 손익에 영향을 미치게 됩니다. 투자자들께서는 이점을 고려하시어 투자에 임하시기 바랍니다. 타. 철 스크랩 등 고철원재료는 원재료의 매입가격과 제품의 판매가격이 상호 연동하여 가격결정이 되는 경향이 있습니다. 국내외 시장상황에 의해 원재료 물량확보 경쟁이 심화될 경우 회사의 수익구조가 현재보다 악화될 가능성이 있습니다. 이에 따른 실적 둔화 가능성이 존재하며, 투자자께서는 이 점 유의하시어 투자하시기 바랍니다. 파. 당사가 취득할 예정인 (주)예울에프씨의 프랜차이즈 사업은 가맹본부와 가맹점주 간의 상호 계약 관계를 기반으로 이루어지는 것으로 가맹점주와의 관계 유지 및 관리가 핵심인 프랜차이즈 사업이라고 할 수 있습니다. 향후 당사가 가맹점주와의 우호적 관계 유지에 실패하여 기존 가맹점주가 이탈하거나 신규 가맹점주 모집에 어려움을 겪는 상황이 발생할 가능성을 배제할 수 없으며, 이 경우 당사의 수익성에 부정적인 영향을 끼칠 수 있습니다. 하. 외식 산업의 경기변동으로 당사가 인수할 예정인 (주)예울에프씨의 외식 사업환경이 악화된다면, 당사의 연결재무제표 수익성에 부정적 영향이 있을 수 있습니다. 소비자 측면에서 외식산업의 전망에 대한 소비자의 심리를 보여주는 외식산업 소비자심리지수는 해당 수치가 100 이상일 경우 외식산업의 향후 전망을 긍정적으로 보는 소비자가 많다는 것을 의미합니다. 2019년 3분기 외식산업에 대한 소비자심리지수는 95.1로 기준치인 100 이하인 상황입니다. 외식업은 경기변동에 대한 민감도가 높은 편으로 경기부진 등으로 소비심리가 위축될 경우 식단가가 높은 고관여 품목이나 기호식품에 대한 지출 축소 폭이 다소 확대되어 나타나는 경향이 있습니다. 향후 내수 경기의 흐름에 따라 외식업 매출이 부정적인 영향을 받을 수 있는 점 투자자 여러분께서는 유의하시기 바랍니다. 한편 외식산업은 식품 산업으로서, 식품을 소비하는 인구구조의 변화 등에 외식산업의 경기는 밀접한 영향을 받습니다. 통계청에서 추정한 장래 인구는 2031년 이후로 점차 감소할 것으로 나타났습니다. 신생아 수 감소 및 노령인구 증가 등의 인구구조 변화는 당사가 인수할 예정인 (주)예울에프씨의 외식 프랜차이즈 사업의 정체를 야기할 수 있으므로 이점 유의하시기 바랍니다. 거. 국민 소득 및 생활 수준의 전반적인 향상으로 식품 위생 및 안전에 대한 관심이 고조되고 있으며, 단편적인 사후 처방이 아닌 근원적인 해결을 위해 관계부처 합동으로 식품안전관리 개선TF를 구성하는 등 정부의 관심 역시 고조되고 있습니다. 향후 식품안전 규제가 강화될 경우 당사의 주요 종속회사가 될 (주)예울에프씨의 수익성에 부정적 영향을 미칠 수 있습니다. 너. (주)예울에프씨 사업과 관련된 법규는 가맹사업 진흥에 관한 법률, 가맹사업거래의 공정화에 관한 법률, 독점규제 및 공정거래에 관한 법률 등이 있으며, 당사는 (주)예울에프씨인수 이후 관련 법령을 준수하기 위해 외부 법무법인의 자문을 지속적으로 받을 계획입니다. 현재까지 (주)예울에프씨는 중대한 형집행 사실 등이 없으나, 사업을 영위함에 있어 관련 법규위반에 따른 제재 위험은 상존하고 있습니다. 또한, 당사 사업과 관련된 법규는 식품 안전에 대한 사회적 추세로 인해 강화될 가능성이 있으며, 이는 당사 내부의 제도적 장치 신설, 관련 설비 투자 등 비용 증가로 이어지게 됩니다. 이에 따라 당사의 수익성 및 현금흐름을 악화시킬 가능성이 있습니다. 투자자께서는 이러한 위험에 유의하시기 바랍니다. 더. (주)예울에프씨가 영위하는 프랜차이즈 가맹사업은 낮은 진입 장벽으로 인해 유행을 쫓는 브랜드 론칭, 가맹점 개설 중심의 영업활동 등으로 경쟁이 매우 치열하며, 2018년 기준으로 외식업의 가맹본부수는4,882개, 브랜드수는 6,052개, 가맹점수는243,454개로 매년 그 수가 증가하고 있습니다. 또한 해외 다국적 프랜차이즈 기업들이 국내에 진입하면서 경쟁이 더욱 심화되고 있습니다. 이러한 경쟁 심화로 인해 당사의 지위 및 수익성에 부정적인 영향이 미칠 수 있으므로 투자자 여러분께서는 유의하시기 바랍니다. |

| 회사위험 |

가. 당사는 중대형 사출부품 및 금형의 제조 및 판매 등을 영위할 목적으로 1978년 02월24일에 설립하였으며 현재는 휴대폰부품 및 휴대폰부품 금형의 제조를 주력으로 하고 있습니다. 휴대폰 부품 제품 매출의 경우 2016년 전체매출의 99.07%를 차지하였으며 2018년까지 93%이상의 매출 비중을 차지하였습니다. 2019년 3분기 기준 해당 비중은 25.29%로 급감하였는데 이는 2019년 1월부터 철스크랩 사업을 영위하는 (주)에스에프스틸을 종속회사로 편입하여 철스크랩 판매 매출이 연결기준 당사의 매출로 인식된데 기인한 것으로 해당 매출을 배제하면 여전히 휴대폰 부품 제품 매출은 당사의 주요 매출원입니다. 휴대폰 부품 제품 매출은 2016년 이후 지속적으로 감소한 수치를 나타내고 있는데 매출 부진의 주요원인은 당사 최대 고객사의 매출 부진에 따른 결과로 보입니다. 이러한 매출 부진은 전방산업의 등락과 주요 매출처의 경영계획 및 투자정책에 따라 큰 변동성을 보일 것으로 예상됩니다. 당사가 영위하고 있는 주력산업의 매출은 전방산업 및 주요 매출처에에 따라 높은 변동성을 보이고 있으며, 추후 기술의 변화 및 새로운 경쟁자의 등장에 따라 성장성이 저하될 수 있습니다. 투자자께서는 이점에 유의하시기 바랍니다. 카. 당사는 금번 유상증자 대금 및 자체자금 등을 통해 (주)예울에프씨 지분100%를 인수하여 외식 프랜차이즈 브랜드 '꽃마름'을 영위할 계획에 있습니다. 당사는 (주)예울에프씨 인수와 관련한 공시를 2020년 01월10일 진행한 바, 금번 유상증자 납입시기에 맞추어 (주)예울에프씨의 인수를 완료할 계획입니다. 이에 당사는 금번 유상증자로 인해 모집되는 금액 약 26,215백만원 중 14,238백만원을 잔금 지불에 사용할 예정이며, 향후 주가하락에 따른 모집 금액 변동으로 인해 발생한 부족분은 금융권 차입 또는 당사의 유동자금 혹은 추가적인 사모 주식관련사채 등을 통해 조달할 계획입니다. 잔금 지불 과정에서 추가적인 자금 조달로 인해 금융비용이 발생하는 등 당사의 재무와 손익에 부정적인 영향을 미칠 수 있으니 유의하시기 바랍니다. 한편 국민소득 향상 및 외식가구 증가 등 외식 산업에 우호적인 환경이 조성됨에 따라 당사는 (주)예울에프씨의 사업이 안정적인 성장을 이어갈 것으로 기대하고 있습니다. 하지만 국내 외식산업은 유행에 민감한 국내 소비자의 특성과 유사 업체의 시장진입으로 브랜드의 평균 수명주기가 짧아지고 있는 추세입니다. 또한 최근 최저임금인상과 공정위의 규제강화, 업체간 경쟁심화 등으로 향후 성장세가 다소 둔화되며 불확실성이 확대될 것으로 전망되어 투자자께서는 향후 당사의 신규사업의 전망에 유의하시어 투자 판단을 결정하시기 바랍니다. 또한, 만일 당사가 (주)예울에프씨 인수자금 확보에 실패하거나 주식 및 경영권 양수도 계약 체결 당사자들의 제반환경의 급격한 변화로 인해 계약을 철회하는 등 예기치 못한 변수로 인해 (주)예울에프씨 인수가 무산될 수 도 있으니 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 당사의 금번 유상증자로 인한 발행신주는 주금 납입일 이후 코스닥시장의 추가 상장일까지 유동성이 제한될 수 있으며, 추가상장 시점에서 신주발행가액보다 시장의 수준이 낮은 경우 환금성 위험 및 원금 손실의 위험이 있습니다. 나. 주식시장의 특성상 향후 주가에 대한 변동성이 있는 관계로 증자에 따른 모집가격 산정 시 결정된 1주당 모집가액보다 향후 추가 상장 후 거래 시점의 주가가 낮아져 투자자에게 금전적 손실을 끼칠 가능성이 있습니다. 또한 금번 유상증자로 인해 추가 발행되는 신주는 보호예수되지 않으므로 신주 상장 직후 주식의 물량 출회 및 주가희석화에 따른 주가하락의 가능성이 있습니다. 다. 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있습니다. 라. 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. 마. 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올 수 있으며, 관계기관과의 업무진행 과정에서 일정이 변경될 수 있습니다. 또한 당사의 일정 변경시 감자 및 증자 배정기준일 변동으로 일부 투자자의 경우 손해를 입을 수 있습니다. 투자자분들께서는 이 점 유의하시어 투자 판단에 임하시기 바랍니다. 바. 금번 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있으며, 상기 투자위험요소 및 기타 기재된 정보에만 의존하여 투자판단을 해서는 안되며 투자자 여러분의 독자적인 판단에 의해야 함을 유의하여 주시기 바랍니다. 사. 금번 유상증자 기간 중 주가가 하락할 경우 최종발행규모는 예정발행규모 대비 축소될 수 있으며, 이에 따라 당사가 추가로 자금을 조달할 가능성이 있고, 이 경우 추가 자금조달의 영향으로 주가가 하락할 가능성이 있습니다. 아. 당사의 최대주주인 강정훈 대표이사는 금번 유상증자시 총액 15억원에 해당하는 주식수에 대해 청약할 예정이며, 특수관계인인 강재우 회장은 총액 5억원에 해당하는 주식수에 대해 청약할 예정입니다. 그 외 특수관계인은 금번 유상증자 청약에 참여하지 않을 예정입니다. 이에 따라 당사의 현 최대주주 지분은 15.36%에서 10.55%로 감소하게 되고, 특수관계인을 포함한 최대주주 등의 전체 지분은 29.94%에서 18.80%로 감소할 것으로 판단됩니다. 만일 당사의 강정훈 대표이사가 청약하지 않을 경우 '자본시장과 금융투자업에 관한 법률' 제125조(거짓의 기재 등으로 인한 배상책임), 제178조(부정거래행위 등의 금지)에 의거 거짓의 기재에 따른 허위공시로 처벌 받을 수 있습니다. 투자자들께서는 당사의 최대주주 및 특수관계인이 본 유상증자에 제한적인 규모로 참여한다는 사실에 유의하시기 바랍니다. 자. 당사의 주가는 근래 현저한 시황변동을 보여왔습니다. 내재적 요인 외에 시장 외적인 요인이 상당한 영향을 미쳤기 때문입니다. 이러한 주가변동성은 금번 유상증자와 맞물려 강화될 가능성이 높으며, 유상증자 종료 후에도 상당한 영향을 미칠 수 있습니다. 시세 급등락은 일반적으로 투자자들의 대응이 곤란하여 투자손실로 이어질 가능성이 높습니다. 이에 투자자분들은 향후에도 관련 뉴스 및 이슈에 따라 당사의 주가가 급격히 변동할 가능성을 염두에 두는 등 투자에 있어 각별히 유의하시기 바랍니다. 차. 금번 유상증자에서 구주주 청약 종료 후 실권주 일반공모 진행 결과 고위험고수익투자신탁(코넥스 고위험고수익투자신탁 포함) 및 코스닥벤처펀드의 청약 수량이 최초 우선 배정된 10%와 30%에 미달하는 경우 해당 미달 수량을 일반 청약자에게 배정하게 되며, 그 결과 일반 청약자의 청약 경쟁률보다 실제 배정받는 물량이 훨씬 많을 수가 있습니다. 일반청약자들께서는 이점 유의하시어 투자 의사 결정하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 15,840,000 | 500 | 1,655 | 26,215,200,000 | 주주우선공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2020년 03월 03일 ~ 2020년 03월 04일 | 2020년 03월 11일 | 2020년 03월 05일 | 2020년 03월 11일 | 2020년 02월 04일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 타법인증권취득 | 14,238,000,000 |

| 차입금 상환 | 4,900,000,000 |

| 운영자금 | 7,077,200,000 |

| 발행제비용 | 461,450,274 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | - |

| 【기 타】 | 1) 상기 모집가액은 예정가액이며, 확정 발행가액은 구주주 청약 초일전 3거래일(2020년 02월 27일)에 확정되어 2020년 02월 28일에 회사 인터넷 홈페이지(http://www.ilya.co.kr)에 공고되고 금융감독원 전자공시시스템에 공시될 예정입니다. 2) 상기 모집금액 및 발행제비용은 예정 발행가액을 기준으로 산정된 것으로 향후 변경될 수 있습니다. 3) 상기 청약기일은 구주주 청약 일정이며, 일반공모 청약은 2020년 03월 06일 ~ 2020년 03월 09일 2일간입니다. 일반공모 청약공고는 2019년 03월 05일에 회사 및 대표주관회사의 인터넷 홈페이지를 통해 공고할 예정입니다. 4) 일반공모 청약결과 발생하는 실권주 및 단수주는 미발행 처리할 예정입니다. 5)일반공모 청약은 대표주관회사인 신한금융투자(주)의 본ㆍ지점, 홈페이지 및 HTS, MTS에서 가능합니다. 6) 신한금융투자(주)는 금번 (주) 주주우선공모의 모집주선회사입니다. 금번 유상증자는 모집주선 방식으로 진행되는 바, 신한금융투자(주)는 투자중개업자로서 타인의 계산으로 증권의 발행ㆍ인수에 대한 청약의 권유, 청약, 청약의 승낙을 영업으로 하게 되며, 자본시장과 금융투자업에관한 법률상 증권의 인수 업무를 수행하지 않습니다. 7) 당사의 금번 유상증자는 주주우선공모 방식으로 진행되는 바, 신주인수권이 부여되지 않으므로 신주인수권증서가 상장되지 않습니다. 8) 금융감독원에서 본 증권신고서를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 신고서에 기재된 일정이 변경될 수 있습니다. 9) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 10) 상기 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출) 가액 | 모집(매출) 총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 15,840,000 | 500 | 1,655 | 26,215,200,000 | 주주우선공모 |

| 주1) 1주의 모집가액 및 모집총액은 예정 발행가액 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. |

공모가격의 결정방법은 본 증권신고서 '제1부 모집 또는 매출에 관한 사항 - I. 모집 또는 매출에 관한 일반사항 - 3. 공모가격 결정방법'을 참고하시기 바랍니다. 예정발행가액은 이사회결의일(2020년 01월 10일)을 기산일로 하여 아래의 산출 근거에 따라 산정하였습니다. 최종 발행가액은 구주주 청약 초일(2020년 03월 03일) 전 3거래일(2020년 02월 27일)에 확정되어 2020년 02월 28일 (주)일야 홈페이지(http://www.ilya.co.kr)에 공고되고 금융감독원 전자공시시스템에 공시됩니다.

■ 모집(예정)가액 산출 근거

당사는 금번 유상증자의 1주당 예정 발행가액을 "증권의 발행 및 공시 등에 관한 규정 " 제5-16조 및 제5-18조의 일반공모 방식으로 유상증자를 하는 경우의 발행가액 산정 방식을 준용하여 20%의 할인율을 적용한 가액으로 산정합니다. 모집(예정)가액은 이사회 결의일을 기산일로 하여 산출하며, 모집(예정)가액은 기산일로부터 과거 제3거래일부터 제5거래일까지의 가중산술평균주가(그 기간 동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다.)를 기준주가로 하여 할인율 20%를 적용하여 산정합니다.

신주배정기준일(주주확정일) 전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 20%의 할인율을 적용한 예정 발행가액을 다시 공시할 예정입니다. 이때 공시되는 예정발행가액을 기준으로 권리락 조치가 이루어질 예정입니다. 이는 권리락 시 기준이 되는 예정발행가액을 최초 증권신고서 제출 시점에 산출된 예정발행가액이 아닌 권리락 시점의 주가를 반영한 예정발행가액을 사용하여 적절한 권리락 조치를 취하기 위함입니다.

| '증권의 발행 및 공시 등에 관한 규정' 제5-16조 (적용범위 및 용어의 정의) |

|---|

| (전략...) ③ 이 절에서 "일반공모증자방식"이란 법 제165조의6제1항제3호에 따른 증자방식을 말하며, "주주우선공모증자방식"이란 법 제165조의6제4항제3호에 따른 방식을 말한다. (후략...) |

| '증권의 발행 및 공시 등에 관한 규정' 제5-18조 (유상증자의 발행가액 결정) |

|---|

| ① 주권상장법인이 일반공모증자방식 및 제3자배정증자방식으로 유상증자를 하는 경우 그 발행가액은 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 주권상장법인이 정하는 할인율을 적용하여 산정한다. 다만, 일반공모증자방식의 경우에는 그 할인율을 100분의 30 이내로 정하여야 하며, 제3자배정증자방식의 경우에는 그 할인율을 100분의 10 이내로 정하여야 한다. (후략...) |

■ 예정 발행가액 산정표

| (단위: 원, 주) |

| 구분 | 일자 | 거래량 | 거래대금 |

|---|---|---|---|

| 1 | 2020-01-07 | 1,921,824 | 4,060,518,650 |

| 2 | 2020-01-06 | 2,817,122 | 5,902,158,745 |

| 3 | 2020-01-03 | 5,333,592 | 10,829,326,610 |

| 기준주가(A) | 2,064 | 총 거래대금 ÷ 총 거래량 | |

| 할인율(B) | 20.0% | - | |

| 발행가액 | 1,655 | 기준주가(A) × (1 - 할인율(B)), 호가 단위 미만은 호가 단위 절상 (단, 액면가액 이하인 경우 액면가로 발행함) |

|

■ 공모일정 등에 관한 사항

| 일자 | 증자 절차 | 비고 |

|---|---|---|

| 2020-01-10 | 이사회결의 | - 발행주식수 및 배정비율, 예정 모집가액 등 결정 |

| 2019-01-14 | 신주발행 및 명의개서 정지 공고 | - (주)일야 홈페이지(http://www.ilya.co.kr) |

| 2019-01-14 | 증권신고서 제출 | - |

| 2020-01-30 | 1차 발행가액 확정 | - 신주배정기준일 3거래일 전 |

| 2020-01-31 | 1차 발행가액 확정에 따른 공시 | - 신주배정기준일 2거래일 전 |

| 2020-02-03 | 권리락 | - |

| 2020-02-04 | 신주배정 기준일 | - 주주 확정 기준일 |

| 2020-02-17 | 신주배정 통지 | - |

| 2020-02-27 | 확정 발행가액 산정 | - 구주주 청약초일 3거래일전 |

| 2020-02-28 | 발행가액 확정 공고 | - (주)일야 홈페이지(http://www.ilya.co.kr) |

| 2020-03-03 | 우리사주조합청약 | |

| 2020-03-03~2020-03-04 | 구주주 청약 | - |

| 2020-03-05 | 일반공모 청약 공고 | - (주)일야 홈페이지(http://www.ilya.co.kr) - 신한금융투자(주) 홈페이지(http://www.shinhaninvest.com) |

| 2020-03-06~2020-03-09 | 일반공모 청약 | - |

| 2020-03-11 | 주금 납입 / 환불 | - |

| 2020-03-24 | 신주 상장 예정일 | - |

| 주) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

2. 공모방법

| [공모방법 : 주주우선공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 우리사주조합 청약 | 1,584,000주(10.00%) | - 청약일 : 2020년 03월 03일 |

| 구주주 청약 | 14,256,000주(90.00%) | - 구주 1주당 신주 배정비율 : 1주당 0.9000000000주 - 신주배정 기준일 : 2020년 02월 04일 |

| 일반모집 청약 (고위험고수익투자신탁, 코넥스 고위험수익투자신탁, 벤처기업투자신탁 청약 포함) |

- | - 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 15,840,000주(100.00%) | - |

| 주1) | 금번 실시하는 유상증자는 "자본시장과 금융투자업에 관한 법률" 제165조의6 및 당사의 정관에 의거, 주주우선공모 방식으로 이루어집니다. |

| 주2) | '자본시장과 금융투자업에 관한 법률' 제165조의7 및 '근로복지기본법' 제38조에 따른 우리사주조합원에 대한 신주의 우선배정은 총 공모주식의 10%에 해당하는 1,584,000주를 우선배정합니다. |

| 주3) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.9000000000를 곱하여 산정된 배정주식수로 하며, 1주 미만은 절사합니다. 단, 신주배정기준일 현재 신주의 배정비율은 주식관련사채의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

| 주4) | 우리사주조합 청약 및 구주주 청약 결과 발생한 미청약주식은 다음 각항과 같이 일반에게 공모하되, '증권 인수업무 등에 관한 규정' 제9조 제2항 제3호 내지 제6호에 따라 고위험고수익투자신탁에 공모주식의 10%를(이 경우 코넥스 고위험고수익투자신탁에 공모주식의 5% 포함), 벤처기업투자신탁에 30%를 우선배정하고, 나머지 60%에 해당하는 주식은 개인투자자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. ① 1단계 : 총 청약물량이 일반공모배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 코넥스 고위험고수익투자신탁에 대한 공모주식 5%, 고위험고수익투자신탁에 대한 공모주식 10%(코넥스 고위험고수익투자신탁에 대한 공모주식 5% 포함), 벤처기업투자신탁에 대한 공모주식 30%와 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 60%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. 이 때 우선배정된 30%의 공모주에 청약한 벤처기업투자신탁의 경우, 각 벤처기업투자신탁별 배정 수량은 아래 각호 중 어느 하나에 해당하는 방법으로 합니다. ㄱ. 청약에 참여한 벤처기업투자신탁의 순자산의 크기에 비례하여 결정하는 방법 ㄴ. ㄱ의 방법에 따라 결정된 수량에 공모의 방법으로 설립된 벤처기업투자신탁은 110%의 가중치를, 사모의 방법으로 설립된 벤처기업투자신탁은 100%의 가중치를 부여하여 조정수량을 산출한 후, 해당 조정수량의 크기에 비례하여 결정하는 방법 ② 2단계: 1단계 배정 후 잔여주식은 최대청약자부터 1주씩 우선 배정하되, 최대청약자가 잔여주식보다 많은 경우에는 차순위 최대청약자 순으로 배정합니다. 최종 잔여주식은 대표주관회사가 무작위 추첨방식을 통하여 배정합니다. |

| 주5) | 증권 인수업무 등에 관한 규정 제9조 제2항 제3호, 제6호, 제7항에 따라 고위험고수익투자신탁에 배정하는 주식은 해당 고위험고수익투자신탁의 자산총액의100분의20이내(공모의 방법으로 설정 또는 설립된 고수익고위험투자신탁은100분의10)가 되도록 합니다. 증권 인수업무 등에 관한 규정 제9조 제2항 제4호, 제6호에 따라 벤처기업투자신탁에 배정하는 주식은 증권 인수업무 등에 관한 규정 제9조 제8항에 따라 해당 벤처기업투자신탁의 자산총액의100분의10이내가 되도록 합니다. 이 경우 자산총액은 고위험고수익투자신탁, 코넥스 고위험고수익투자신탁, 벤처기업투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 산정합니다. |

| 주6) | 상기 일반공모를 거쳐 배정 후에도 미청약된 잔여주식에 대하여는 미발행 처리합니다. |

▶ 구주주 1주당 배정비율 산출근거

| 구 분 | 상세내역 |

|---|---|

| A. 보통주식수 | 15,900,000 |

| B. 우선주식수 | - |

| C. 발행주식총수 (A+B) | 15,900,000 |

| D. 자기주식 등 | 60,000 |

| E. 자기주식을 제외한 발행주식총수 (C-D) | 15,840,000 |

| F. 유상증자 주식수 | 15,840,000 |

| G. 증자비율 (F/C) | 99.62264150% |

| H. 우리사주조합 배정주식수 | 1,584,000 |

| I. 구주주 배정주식수 (F-H) | 14,256,000 |

| J. 구주주 1주당 배정주식수 (I/E) | 0.9000000000 |

| 주) | 신주배정기준일 현재, 신주의 배정비율은 주식관련사채의 권리 행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

3. 공모가격 결정방법

■ 예정발행가액 산정

당사는 금번 유상증자의 1주당 예정 발행가액을 "증권의 발행 및 공시 등에 관한 규정 " 제5-16조 및 제5-18조의 일반공모 방식으로 유상증자를 하는 경우의 발행가액 산정 방식을 준용하여 20%의 할인율을 적용한 가액으로 산정합니다.모집(예정)가액은 이사회 결의일을 기산일로 하여 산출하며, 모집(예정)가액은 기산일로부터 과거 제3거래일부터 제5거래일까지의 가중산술평균주가(그 기간 동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다.)를 기준주가로 하여 할인율 20%를 적용하여 산정합니다.산정한 가액이 액면가액 이하일 경우에는 액면가액을 모집(예정)가액으로 하며, 호가 단위 미만은 호가 단위로 절상합니다.

신주배정기준일(주주확정일) 전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 20%의 할인율을 적용한 예정 발행가액을 다시 공시하며, 이때 공시되는 예정발행가액을 기준으로 권리락 조치가 이루어집니다.이는 권리락 시 기준이 되는 예정발행가액을 최초 증권신고서 제출 시점에 산출된 예정발행가액이 아닌 권리락 시점의 주가를 반영한 예정발행가액을 사용하여 적절한 권리락 조치를 취하기 위함입니다.

■ 확정발행가액 산정

확정발행가액은 "증권의 발행 및 공시등에 관한 규정" 5-18조(유상증자의 발행가액 결정)의 산출근거에 의거, 구주주 청약초일 전 과거 제3거래일부터 제5거래일까지의가중산술평균주가를 기준주가로 하여 할인율 20%를 적용하여 산정합니다. 따라서 구주주 청약 초일 전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 20%의 할인율을 적용한 확정발행가액을 산출하여 금융위원회(금융감독원) 전자공시시스템에 공시할 예정이며, 회사의 인터넷 홈페이지(http://www.ilya.co.kr)에 게재하여 개별통지에 갈음할 예정입니다. 산정한 가액이 액면가액이하일 경우에는 액면가액을 확정발행가액으로 하며, 호가단위 미만은 호가단위로 절상합니다.

※ 일반공모 발행가액은 구주주 청약시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| 항 목 | 내 용 | ||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 15,840,000주 | ||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 1,655원 | |||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 26,215,200,000원 | |||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||

| 청 약 단 위 |

1) 구주주: 1주

|

||||||||||||||||||||||

| 청약기일 | 우리사주배정 | 개시일 | 2020년 03월 03일 |

| 종료일 | 2020년 03월 03일 | ||

| 주주배정 | 개시일 | 2020년 03월 03일 | |

| 종료일 | 2020년 03월 04일 | ||

| 일반모집 또는 매출 | 개시일 | 2020년 03월 06일 | |

| 종료일 | 2020년 03월 09일 | ||

| 청약증거금 | 우리사주배정 | 청약금액의 100.0% | |

| 주주배정 | 청약금액의 100.0% | ||

| 일반모집 또는 매출 | 청약금액의 100.0% | ||

| 납입기일 | 2020년 03월 11일 | ||

| 배당기산일(결산일) | 2020년 01월 01일 | ||

| 주1) | 본 건 유상증자의 우리사주조합 청약 및 구주주 청약 후 발생하는 단수주 및 미청약주식은 대표주관회사인 신한금융투자(주)가 일반공모 청약을 진행합니다. |

| 주2) | 일반공모의 청약한도는 일반공모 배정분의 100% 이내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 봅니다. |

| 주3) | 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 만약 정정 요구 등이 발생할 경우에는 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 일 자 | 공고 장소 |

|---|---|---|

| 신주발행(신주배정기준일)의 공고 | 2020년 01월 14일 | 당사 인터넷 홈페이지(http://www.ilya.co.kr) |

| 모집 또는 매출가액 확정의 공고 | 2020년 02월 28일 | 당사 인터넷 홈페이지(http://www.ilya.co.kr) |

| 실권주 일반공모 청약공고 | 2020년 03월 05일 | 당사 인터넷 홈페이지(http://www.ilya.co.kr) 신한금융투자(주) 인터넷 홈페이지(http://www.shinhaninvest.com) |

| 배정공고 | 2020년 03월 11일 | 당사 인터넷 홈페이지(http://www.ilya.co.kr) 신한금융투자(주) 인터넷 홈페이지(http://www.shinhaninvest.com) |

| 주) 상기 청약공고일은 실권주 일반공모 청약 공고일이며, 당사 인터넷 홈페이지에 공고됩니다. 신주발행의 공고, 모집 또는 매출가액 확정의 공고는 당사의 정관에서 정한 바에 따라 당사 인터넷 홈페이지(http://www.ilya.co.kr)에 공고합니다. |

(2) 청약방법

1) 우리사주조합 청약 : 우리사주조합의 청약은 우리사주조합장 명의로 대표주관회사인 신한금융투자(주) 본·지점에서 일괄 청약합니다.

2) 구주주 청약(신주인수권증서 청약): 구주주 중 주권을 증권회사에 예탁한 실질주주는 주권을 예탁한 증권회사의 본ㆍ지점 및 신한금융투자(주)의 본ㆍ지점에서 청약할 수 있습니다. 다만, 구주주 중 증권회사에 예탁하지 않고 자기명의의 주권을 직접 보유하고 있는 명부상 주주는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 신한금융투자(주)의 본ㆍ지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

3) 일반공모 청약: 해당 청약사무 취급처에서 사전에 정하여 공시하는 청약방법에 따라 청약사무취급처에 실명확인증표와 소정의 청약서, 청약증거금을 제시하고 청약합니다. 단, 청약증거금은 청약금액의 100%로 하며, 청약증거금은 주금납입일에 납입금으로 대체하되, 청약증거금에 대해서는 무이자로 합니다. 각 청약처별 다중청약은 가능하나, 한개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개의 청약처에 대한 복수청약은 불가능합니다. 고위험고수익투자신탁, 코넥스 고위험고수익투자신탁, 벤처기업투자신탁은 청약 시, 청약사무 취급처에 '증권 인수업무 등에 관한 규정' 제2조 제18호 내지 20호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

4) 본 유상증자에 청약하고자 하는 투자자(자본시장과금융투자업에관한법률 제9조 제5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제132조에따라 투자설명서의 교부가 면제되는 자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

5) 기타

① 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단 구주주가 신주배정비율에 따라 배정받은 주식을청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다.

② 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

③ 청약자는 '금융실명거래 및 비밀보장에 관한 법률'에 의거 실지 명의에 의해 청약해야 합니다.

6) 청약한도

① 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.9000000000주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, 신주배정기준일 현재 신주의 배정비율은 주식관련사채의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다.

② 일반공모 청약자의 청약한도는 일반공모 총 공모주식 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(3) 청약사무취급처

| 청약대상자 | 청약취급처 | |

|---|---|---|

| 우리사주조합 | 신한금융투자(주) 본ㆍ지점 | |

| 구주주 | 명부주주 (실질주주가 아닌 주주명부 등재 주주) |

신한금융투자(주) 본ㆍ지점 |

| 실질주주 | 1) 주주확정일 현재 (주)일야 주식을 위탁하고 있는 당해 증권회사 본ㆍ지점 2) 신한금융투자(주) 본ㆍ지점 |

|

| 일반공모청약 | 신한금융투자(주) 본ㆍ지점 | |

(4) 청약결과 배정방법

1) 우리사주조합 청약 : 총 공모주식의 10%인 1,584,000주를 우선배정 합니다.

2) 구주주 청약: 신주배정기준일 현재 주주명부에 등재되어 있는 주주에게 1주당 0.900000000주의 비율로 배정합니다. 단, 신주배정기준일 현재 신주배정비율은 자기주식의 변동 등으로 인하여 변경될 수 있습니다.(단 1주 미만은 절사합니다.)

3) 일반공모 청약: 우리사주조합 및 구주주 청약 결과 발생한 실권주 및 단수주는 대표주관회사가 다음과 같이 일반에게 공모하되, '증권인수업무등에관한규정’ 제9조 제2항 제3호 내지 제6호에 따라 고위험고수익투자신탁에 공모주식의 10%를(이 경우 코넥스 고위험고수익투자신탁에 공모주식의 5% 포함), 벤처기업투자신탁에 30%를 우선배정하고, 나머지 60%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁에 배정하는 주식은 해당 고위험고수익투자신탁의 자산총액의100분의20이내(공모의 방법으로 설정 또는 설립된 고수익고위험투자신탁은100분의10)가 되도록 합니다. 증권 인수업무 등에 관한 규정 제9조 제2항 제4호, 제6호에 따라 벤처기업투자신탁에 배정하는 주식은 증권 인수업무 등에 관한 규정 제9조 제8항에 따라 해당 벤처기업투자신탁의 자산총액의100분의10이내가 되도록 합니다. 이 경우 자산총액은 고위험고수익투자신탁, 코넥스 고위험고수익투자신탁, 벤처기업투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 산정합니다. 코넥스 고위험고수익투자신탁에 대한 공모주식 5%, 고위험고수익투자신탁에 대한 공모주식 10%(코넥스 고위험고수익투자신탁에 대한 공모주식 5% 포함), 벤처기업투자신탁에 대한 공모주식 30%와 개인투자자 및 기관투자자에 대한 공모주식 60%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. 이 때 우선배정된 30%의 공모주에 청약한 벤처기업투자신탁의 경우, 각 벤처기업투자신탁별 배정 수량은 아래 각호 중 어느 하나에 해당하는 방법으로 합니다.

ㄱ. 청약에 참여한 벤처기업투자신탁의 순자산의 크기에 비례하여 결정하는 방법

ㄴ. ㄱ의 방법에 따라 결정된 수량에 공모의 방법으로 설립된 벤처기업투자신탁은 110%의 가중치를, 사모의 방법으로 설립된 벤처기업투자신탁은 100%의 가중치를 부여하여 조정수량을 산출한 후, 해당 조정수량의 크기에 비례하여 결정하는 방법

① 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 잔여주식은 최대청약자부터 1주씩 우선 배정하되, 최대청약자가 잔여주식보다 많은 경우에는 차순위 최대청약자 순으로 배정합니다. 최종 잔여주식이 발생할 경우 다른 청약자 유형군에 배정하지 않고, 동 유형군 내에서 대표주관회사가 무작위 추첨방식을 통하여 배정합니다.

② 일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우, 청약주식수대로 배정하고, 최종 미청약된 잔여주식은 미발행 처리합니다.

(5) 주권교부에 관한 사항

1) 주권유통개시일: 2020년 03월 24일 (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

2) 주권교부장소: 명의개서대행기관(KB국민은행 증권대행부)

3) '자본시장과 금융투자업에 관한 법률' 제309조 제5항의 규정에 의한 신청을 한 경우 해당청약자에게 배정된 주식은 한국예탁결제원 명의로 일괄 발행되고 동 주권은 청약취급처의 장부상 계좌에 자동 입고됩니다.

| ※ 자본시장과금융투자업에관한법률 제309조 제5항 예탁자 또는 그 투자자가 증권등을 인수 또는 청약하거나, 그 밖의 사유로 새로 증권등의 발행을 청구하는 경우에 그 증권등의 발행인은 예탁자 또는 그 투자자의 신청에 의하여 이들을 갈음하여 한국예탁결제원을 명의인으로 하여 그 증권등을 발행 또는 등록(「국채법」 또는 「공사채등록법」에 따른 등록을 말한다. 이하 이 절에서 같다)할 수 있다. <하기는 자본시장과금융투자업에관한법률 제309조 제5항으로 2016년 03월 22일 개정되었으나 신고서 제출일 현재 시행미정 상태인 개정문 입니다.> *예탁자 또는 그 투자자가 증권등을 인수 또는 청약하거나, 그 밖의 사유로 새로 증권등의 발행을 청구하는 경우에 그 증권등의 발행인은 예탁자 또는 그 투자자의 신청에 의하여 이들을 갈음하여 예탁결제원을 명의인으로 하여 그 증권등을 발행할 수 있다. |

(6) 투자설명서 교부에 관한 사항

▶ 2009년 2월 4일부터 시행된 '자본시장과 금융투자업에 관한 법률'에 따라, 동법 제124조에 의거, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

▶ 금번 유상증자에 청약하고자 하는 투자자(동법 제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)께서는 청약하시기 전, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

| ※ 관련법규<자본시장과금융투자업에관한법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과금융투자업에관한법률시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호 사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

1) 교부장소 : 신한금융투자(주)의 본, 지점, 홈페이지와 HTS, MTS(구주주에게는 우편으로 발송예정)

2) 교부방법 :

※ 투자설명서 교부방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 우리사주조합 청약자 |

자본시장과 금융투자업에관한 법률 시행령 제132조에 의해 투자설명서 교부 의무가 면제됨 | 해당사항 없음 |

| 구주주 청약자 |

1), 2), 3)을 병행 1) 등기우편 송부 2) 신한금융투자(주) 본, 지점에서 교부 3) 신한금융투자(주) 홈페이지나 HTS, MTS에서 교부 |

1) 우편송부 시: 구주주청약 초일인 2020년 03월 03일 전 수취 가능 2) 신한금융투자(주) 본, 지점: 청약종료일(2020년 03월 04일)까지 3) 신한금융투자(주) 홈페이지 또는 HTS, MTS 교부: 청약종료일(2020년 03월 04일)까지 |

| 일반 청약자 |

1), 2)를 병행 1) 신한금융투자(주) 본, 지점에서 교부 2) 신한금융투자(주) 홈페이지나 HTS, MTS |

1) 신한금융투자(주) 본, 지점: 청약종료일(2020년 03월 09일)까지 2) 신한금융투자(주) 홈페이지 또는 HTS, MTS |

① 구주주 교부방법

- 구주주에 대해서는 투자설명서를 우편으로 교부할 예정입니다. 다만, 대표주관회사인 신한금융투자(주)를 통해 구주주 청약을 하시는 주주께서는 신한금융투자(주)의 홈페이지 및 HTS, MTS를 통해서도 투자설명서를 교부받으실 수 있습니다.

② 일반청약자 교부 방법

- 원칙적으로 투자설명서는 상기 교부장소에서 인쇄된 문서의 방법으로 교부합니다.

- 신한금융투자(주)의 홈페이지 또는 HTS, MTS에서 투자설명서를 다운로드 받으실 수 있으며, 다운로드를 완료하신 이후에 청약하실 수 있습니다.

- 단, 전자문서 수신자의 사전동의 후 수신자가 전자문서의 종류와 장소를 지정한 상태에서 전자문서 수신사실이 확인될 수 있는 경우 전자문서도 가능합니다. 전자문서 형태의 투자설명서는 다음의 요건을 모두 충족하여야 정상적으로 교부된 것으로 간주되어 청약이 가능합니다.

| 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서수신자가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 |

③ 기타사항

- 본 청약에 참여하고자 하는 투자자는 청약 전 반드시 투자설명서를 교부 받은 후 교부확인서에 서명하여야 합니다.

- 투자설명서 수령거부 의사표시는 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로만 하여야 합니다.

- 투자설명서 교부를 받지 않거나, 수령거부의사를 상기와 같은 방법 등으로 표시하지 않은 경우, 본 유상증자의 청약에 참여할 수 없습니다.

- 전자문서의 방법으로 투자설명서를 교부 받고자 하는 투자자는 자본시장과 금융투자업에 관한 법률 제124조 제1항 각호의 요건을 모두 충족하여야 합니다.

3) 투자설명서 수령 확인절차

① 우편을 통한 투자설명서 수령 청약자(구주주 청약의 경우)

- 청약하시기 위해 청약처를 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- 홈페이지, HTS, MTS, ARS를 통한 청약 시 투자설명서 수령여부를 확인하여야 청약 가능합니다.

- 유선 청약 시에는 각 청약처의 녹취기록을 통해 투자설명서 교부를 확인할 수 있습니다.(해당 청약처의 안내를 참고해주시기 바랍니다.)

② 지점 방문을 통한 투자설명서 수령 시

- 투자설명서 교부확인 후 청약을 진행하시기 바랍니다.

③ 신한금융투자(주)의 홈페이지 및 HTS, MTS, ARS를 통한 교부(일반청약의 경우)

- 홈페이지 및 HTS, MTS의 경우 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- ARS의 경우 투자설명서 교부 확인 안내멘트에 대한 동의가 선행되어야 청약업무 진행이 가능합니다.

※ 청약취급처, 청약자 유형별 청약방법 요약

[청약사무취급처]

- 우리사주조합 : 신한금융투자(주) 본, 지점

- 구주주 중 실질주주: 주권을 예탁한 증권회사, 신한금융투자(주) 본, 지점

- 구주주 중 명부주주: 신한금융투자(주) 본, 지점

- 일반공모 청약자: 신한금융투자(주) 본, 지점

| 청약취급처 | 청약방법 | 청약절차 | |

|---|---|---|---|

| 구주주 | 실권주 일반청약자 | ||

| 대표주관회사: 신한금융투자(주) |

영업점 내방 청약 | 투자설명서 교부확인 후 청약가능 (단, 투자설명서 수령을 거부할 경우에는 수령거부 확인서류 제출 후 청약) (청약종료일 14:00까지) |

투자설명서 교부확인 후 청약가능 (단, 투자설명서 수령을 거부할 경우에는 수령거부 확인서류 제출 후 청약) (청약종료일 16:00까지) |

| HTS, MTS, 인터넷 홈페이지를 통한 청약 |

투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 (청약종료일 14:00까지) |

① 투자설명서를 전자문서의 형태로 다운로드 받는 것에 대한 사전 동의 ② 투자설명서의 다운로드 ③ 투자설명서를 교부 받은 것에 대한 확인상기의 절차를 거친 후 청약 (청약종료일 16:30까지) |

|

| ARS를 통한 청약 | 투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 (청약종료일 14:00까지) |

투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 (청약종료일 16:30까지) |

|

| 유선청약 | 투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약(녹취를 통한 확인) (청약종료일 14:00까지) |

- | |

4) 기타

① 금번 유상증자의 경우, 신주배정기준일 현재 주주명부상 주주에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는 지점방문을 통해 투자설명서를 교부 받으실 수 있습니다. 다만 전자문서의 형태로 교부 받으실 경우, '자본시장과 금융투자업에 관한 법률' 제124조 제1항 각 호의 요건을 모두 충족해야만 청약이 가능합니다.

② 구주주 청약 시 신한금융투자(주) 이외의 증권회사를 이용한 청약 방법: 해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

③ 금번 유상증자 청약에 대한 투자설명서 교부 의무는 발행회사인 (주)일야, 대표주관회사인 신한금융투자(주)가 부담합니다.

※ 자본시장과금융투자업에관한법률 §124, 동법시행령 §132에 의해 투자설명서의 교부가 면제되는 대상에게는 투자설명서 교부의무가 없습니다.

다. 기타 모집 또는 매출에 관한 사항

(1) 신주인수권증서에 관한 사항

당사는 금번 유상증자를 주주우선공모 방식으로 실시할 예정입니다. 주주우선공모 방식은 구주주가 우선적으로 청약에 참여할 수 있는 권리(우선청약권)가 부여되나 구주주들에게 신주인수권은 부여되지 않습니다. 따라서 금번 유상증자는 주주배정 방식 유상증자와는 달리 구주주의 신주인수권증서 상장, 계좌간대체 및 거래가 불가하오니 이 점 참고하시기 바랍니다.

(2) 주권교부일 이전의 주식양도의 효력에 관한 사항

주식교부일 이전의 주식의 양도는 발행회사에 대하여 효력이 없습니다. 다만, '자본시장과 금융투자업에 관한 법률' 제311조 제4항에 의거, 주권 발행 전에 증권시장에서의 매매거래를 투자자계좌부 또는 예탁자계좌부상 계좌 간 대체의 방법으로 결제하는 경우에는 '상법' 제335조 제3항에 불구하고 발행인에 대하여 그 효력이 있습니다.

| ※ 『자본시장과 금융투자업에관한 법률』 제 311조 (계좌부기재의 효력) ①투자자계좌부와 예탁자계좌부에 기재된 자는 각각 그 증권등을 점유하는 것으로 본다. ②투자자계좌부 또는 예탁자계좌부에 증권등의 양도를 목적으로 계좌 간 대체의 기재를 하거나 질권설정을 목적으로 질물(質物)인 뜻과 질권자를 기재한 경우에는 증권등의 교부가 있었던 것으로 본다. ③예탁증권등의 신탁은 예탁자계좌부 또는 투자자계좌부에 신탁재산인 뜻을 기재함으로써 제삼자에게 대항할 수 있다. ④주권 발행 전에 증권시장에서의 매매거래를 투자자계좌부 또는 예탁자계좌부상 계좌 간 대체의 방법으로 결제하는 경우에는 「상법」 제335조 제3항에 불구하고 발행인에 대하여 그 효력이 있다. |

(3) 청약증거금의 대체 및 반환 등에 관한 사항

1) 청약증거금은 주금납입기일에 납입금으로 대체하되 청약증거금에 대하여는 무이자로 합니다.

2) 총 일반청약주식수(기관투자자 포함)가 일반공모주식수를 초과하여 청약증거금 이 발생한 경우, 그 초과 청약증거금은 2020년 03월 11일 해당 청약취급처에서 환불합니다.

(4) 주금납입장소: 신한은행 구월동금융센터

(5) 기타의 사항

1) 청약자가 금융실명거래및비밀보장에관한법률에 의거 실명에 의하여 청약하지 아니한 경우에는 이를 무효처리합니다.

2) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자께서는 투자시 이러한 점을 감안하시기 바랍니다.

3) '자본시장과 금융투자업에 관한 법률 제120조 제3항'에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부에서 그 증권의 가치를 보증 또는 승인하는 효력을 가지는 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있으니 투자의사를 결정하시는 데 참조하시기 바랍니다.

5. 인수 등에 관한 사항

신한금융투자(주)는 금번 (주)일야 주주우선공모 증자의 모집주선회사이며, 투자중개업자로서 타인의 계산으로 증권의 발행ㆍ인수에 대한 청약의 권유, 청약, 청약의승낙을 영업으로 하게 되며, 자본시장법상 증권의 인수업무를 수행하지 않습니다.

Ⅱ. 증권의 주요 권리내용

본 공시서류 제출일 현재 당사가 발행한 주식은 기명주 보통주 15,900,000주입니다. 당사가 금번 주주우선공모 유상증자를 통하여 발행할 증권은 기명식 보통주 15,840,000주입니다. 당사의 정관에 기재된 동 증권의 주요 권리내용은 다음과 같습니다.

1. 주식에 관한 사항

(1) 발행예정주식의 총수

제 5 조【발행예정 주식총수】

회사가 발행할 주식의 총수는 5,000만주로 한다.

(2) 1주의 금액

제 7 조【1주의 금액】

주식 1주의 금액은 500원으로 한다.

(3) 주권의 종류

제 8 조의2【주식등의 전자등록】

회사는 『주식ㆍ사채 등의 전자등록에 관한 법률』 제2조 제1호에 따른 주식등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식등을 전자등록하여야 한다.

(4) 주식의 종류 및 수

제 9 조【주식의 종류, 수 및 내용】

① 회사는 보통주식과 종류주식을 발행 할 수 있다.

② 회사가 발행하는 종류주식은 이익배당 또는 잔여재산분배에 관한 우선주식, 의결권 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의전부 또는 일부를 혼합한 주식으로 한다.

2. 주식의 발행 및 배정에 관한 사항

제10조【주식의 발행 및 배정】

① 회사가 이사회의 결의로 신주를 발행하는 경우 다음 각 호의 방식에 의한다.

1. 주주에게 그가 가진 주식 수에 따라서 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식

2. 발행주식총수의 100분의 20을 초과하지 않는 범위내에서 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 제1호 외의 방법으로 특정한 자(이 회사의 주주를 포함한다)에게 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식

3. 발행주식총수의 100분의 100을 초과하지 않는 범위내에서 제1호 외의 방법으로 불특정 다수인(이 회사의 주주를 포함한다)에게 신주인수의 청약을 할 기회를 부여하고 이에 따라 청약을 한 자에 대하여 신주 를 배정하는 방식

② 제1항 제3호의 방식으로 신주를 배정하는 경우에는 이사회의 결의로 다음 각 호의 어느 하나에 해당하는 방식으로 신주를 배정하여야 한다.

1. 신주인수의 청약을 할 기회를 부여하는 자의 유형을 분류하지 아니하고 불특정 다수의 청약자에게 신주를 배정 하는 방식

2.『상법』제542조의3에 따른 주식매수선택권의 행사로 인하여 신주를 발행하는 경우

3. 관계 법령에 따라 우리사주조합원에 대하여 신주를 배정하고 청약되지 아니한 주식까지 포함하여 불특정 다수인 에게 신주인수의 청약을 할 기회를 부여하는 방식

4.『근로자복지기본법』제39조의 규정에 의한 우리사주매수선택권의 행사로 인하여 신주를 발행하는 경우

5. 주주에 대하여 우선적으로 신주인수의 청약을 할 수 있는 기회를 부여하고 청약되지 아니한 주식이 있는 경우 이를 불특정 다수인에게 신주를 배정받을 기회를 부여하는 방식

6. 투자매매업자 또는 투자중개업자가 인수인 또는 주선인으로서 마련한 수요예측 등 관계 법규에서 정하는 합리적인 기준에 따라 특정한 유형의 자에게 신주인수의 청약을 할 수 있는 기회를 부여하는 방식

7. 주권을 코스닥시장에 상장하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우

③ 제1항 제2호 및 제3호에 따라 신주를 배정하는 경우 상법 제416조제1호,제2호,제2호의2, 제3호 및 제4호에서 정하는 사항을 그 납입기일의 2주 전까지 주주에게 통지하거나 공고하여야 한다. 다만, 자본시장과 금융투자업에 관한 법률 제165조의9에 따라 주요사항보고서를 금융위원회 및 거래소에 공시함으로써 그 통지 및 공고를 갈음할 수 있다.

④ 제1항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다.

⑤ 회사는 신주를 배정하는 경우 그 기일까지 신주인수의 청약을 하지 아니하거나

그 가액을 납입하지 아니한 주식이 발생하는 경우에 그 처리방법은 발행가액의 적정성등 관련 법령에서 정하는 바에 따라 이사회 결의로 정한다.

⑥ 회사는 신주를 배정하면서 발생하는 단주에 대한 처리방법은 이사회의 결의로 정한다.

⑦ 회사는 제1항 제1호에 따라 신주를 배정하는 경우에는주주에게 신주인수권증서를 발행하여야 한다.

3. 의결권에 관한 사항

제 29 조【주주의 의결권】

주주의 의결권은 1주마다 1개로 한다.

제 31 조【의결권의 불통일행사】

① 2이상의 의결권을 가지고 있는 주주가 의결권의 불통일 행사를 하고자 할 때에는 회의일 3일전에 회 사에 대하여 서면 또는 전자문서로그 뜻과 이유를 통지하여야 한다.

② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다.

제 32 조【의결권의 대리행사】

① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다.

② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다.

4. 배당에 관한 사항

제 13 조【신주의 배당기산일】

회사가 유상증자, 무상증자 및 주식배당에 의하여 발행한 신주에 대한 이익의 배당에관하여는 신주를 발행한 때가 속하는 영업년도의 직전 영업년도 말에 발행된 것으로 본다.

제 57 조【이익배당】

① 이익의 배당은 금전과 주식 및 기타의 재산으로 할 수 있다.

② 이익의 배당을 주식으로 하는 경우 회사가 종류주식을 발행한 때에는 주주총회의 결의로 각각 그와 같은 종류주식으로 할 수 있다.

③ 제1항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다.

④ 이익배당은 주주총회의 결의로 정한다. 다만 제 54조제6항에 따라 재무제표를이사회가 승인하는 경 우 이사회 결의로 이익배당을 정한다.

제 58 조【분기배당】

① 회사는 이사회의 결의로 사업년도 개시일부터 3월. 6월 및 9월의 말일 (이하"분기배당기준일"이라 한다) 의 주주에게『자본시장과 금융투자업에 관한 법률』제165조의 12에 따라 분기배당을 할 수 있다.

② 제1항의 이사회결의는 분기배당기준일 이후 45일 내에 하여야 한다.

③ 분기배당은 직전결산기의 대차대조표상의 순자산액에서 다음 각호의 금액을 공제한 액을 한도로 한다.

1. 직전결산기의 자본금의 액

2. 직전결산기까지 적립된 자본준비금과 이익준비금의 합계액

3. 직전결산기의 정기주주총회에서 이익배당하기로 정한 금액

4. 직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립한 임의준비금

5. 분기배당에 따라 당해 결산기에 적립하여야할 이익준비금의 합계액

6. 상법 시행령 제19조에서 정한 미실현이익

④ 사업년도 개시일 이후 분기배당 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전 환사채의 전환청구, 신주인수권부사채의 신주인수권 행사에 의한 경우를 포함 한다.)에는 분기배당에 관해서는 당해 신주는 직전사업년도 말에 발행된것으로 본다. 다만, 분기배당기준일후에 발행된 신주 에 대하여는 최근 분기배당 기준일 직후에 발행된 것으로 본다.

⑤ 제9조의 종류주식에 대한 분기배당은 보통주식과 동일한 배당률을 적용한다.

Ⅲ. 투자위험요소

1. 사업위험

|

【투자자 유의사항】 |

|---|

|

■ 금번 유상증자를 청약하고자 하는 투자자들은 투자결정을 하기 전에 증권신고서의 다른 기재 부분 뿐만 아니라 특히 아래 기재된 투자위험요소를 주의 깊게 검토한 후 이를 고려하여 최종적인 투자판단을 해야 합니다. |

당사는 중대형 사출부품 및 금형의 제조 및 판매 등을 영위할 목적으로 1978년 02월24일에 설립하였으며 현재는 휴대폰부품 및 휴대폰부품 금형의 제작, 자동차 부품 생산/판매 사업을 영위하고 있으며 2019년부터 종속회사인 ㈜에스에프스틸을 통해 철스크랩 판매 사업을 추가로 영위하고 있습니다. 당사의 제품 및 매출추이는 다음과 같습니다.

|

사업부문 |

품목 |

설명 |

|---|---|---|

|

방송 및 무선통신부문 |

휴대폰 부품제품 |

휴대폰 부품 중 플라스틱 부품을 사출하고 협력업체로부터 타 휴대폰 부품을 납품받아 조립 후 반제품 상태로 공급 |

|

금형부품 |

휴대폰 부품 중 플라스틱 부품을 생산하고 위한 금형을 제작하는 사업 |

|

|

VC 부문 |

자동차 부품 |

자동차 헤드라이트, 후미등 등의 플라스틱 제품을 사출하여 반제품 상태로 공급 |

|

용역매출 |

완제품 중 불량품을 수리하는 사업 |

|

|

철스크랩 부문 |

철스크랩 납품 |

제강회사(세아베스틸 등)에 철스크랩 납품 |

|

기 타 |

합성수지 외 |

당사의 관계회사인 일야전자(위해)유한공사에 원재료인 합성 수지 등을 판매하는 사업부문 |

출처: 당사 내부자료

| [사업부문별 매출 추이 - 연결재무제표 기준] |

| (단위 : 백만원) |

| 사업부문 | 품 목 | 2016년 | 2017년 | 2018년 | 2019년 3분기 | ||||

|---|---|---|---|---|---|---|---|---|---|

|

매출액 |

비중 |

매출액 |

비중 |

매출액 |

비중 |

매출액 | 비율 | ||

| 방송 및 무선통신부문 | 휴대폰 부품제품 |

73,206 | 99.07% | 42,673 | 99.71% | 26,776 | 93.09% | 18,882 | 25.29% |

| 금형부품 | 679 | 0.92% | 51 | 0.12% | 811 | 2.82% | 233 | 0.31% | |

| VC 부문 | 자동차 부품 |

- | - | 56 | 0.13% | 808 | 2.81% | 730 | 0.98% |

| 용역매출 | - | - | - | - | 317 | 1.10% | 91 | 0.12% | |

| 기 타 | 합성수지 외 | 12 | 0.02% | 17 | 0.04% | 51 | 0.18% | 1,066 | 1.43% |

| 철스크랩 부문 | 스크랩 | - | - | - | - | - | - | 53,651 | 71.87% |

| 합 계 | 73,896 | 100.00% | 42,798 | 100.00% | 28,763 | 100.00% | 74,652 | 100.00% | |

| 출처: 당사 내부자료 주) 상기 사업부문에 대한 상세한 설명은 본 신고서 "제2부 회사에 관한 사항 - II.사업의내용 - 1. 사업의 개요"를 참고하시기 바랍니다. 주) 2019년 3분기의 수치는 연결재무제표 수치입니다. |

본 신고서의 사업위험은 회사가 영위하고 있는 사업인 1)휴대전화 및 VC부문 부품 생산 및 판매 2)철스크랩 판매사업 3)금번 유상증자 자금사용 목적인 신규사업(카페 프랜차이즈 외식사업)에 대한 위험으로 분류되어있습니다.

①휴대폰 부품 및 자동차 부품산업

휴대폰/자동차 부품 사업 부문은 1) 휴대폰부품(EMS) 부문, 2) 자동차 부문으로 나뉘어지며 제품별로 표준화된 공정 체계를 수립하고 있으며 제품 생산에 적합한 설비를 보유하고 있습니다.

EMS(Electronic Manufacturing Service, 전자제품위탁생산)란 전자분야 기업의 제품 생산을 위탁받아 자신의 글로벌 생산설비를 이용, 전자제품 제조 및 납품에 관한 서비스를 일괄 제조하는 제조전문 서비스산업을 의미합니다. 당사의 경우 크게 front(액정부분), back(케이스부분), rear(테두리부분)으로 구성되는 Bar를 LG전자에 납품하는데, 당사가 자체적으로 생산하는 부품은 케이스에 국한되며 Bar를 구성하는 나머지 부품들은 value chain상 하위 부품업체들로부터 공급받아 조립 공정을 거칩니다. LG전자에 등록된 EMS 업체는 총 5개사로 국내에서는 당사가 유일한 공급업체입니다. 당사 자체 생산 부품인 스마트폰 케이스는 Design Trend에 따른 고객의 요구를 충족시키기 위해 주요공정인 부품 설계(LG전자와 협업) → 금형설계/제작 → 사출성형 → 외관 증착 → UV COATING → EMA → ASSEMBLY의 제조공정을 거치고 있으며, 특히 사출성형을 위한 금형을 자체적으로 설계 및 제작하여 공정에 적용하고 있습니다.

자동차 사업부문은 당사가 2018년 새로 시작한 사업부문으로 플라스틱 사출 기술을 바탕으로 자동차용 라디에이터그릴, 리어필터, Fuse box, Regulator Gear 등 자동차 부품을 상용화하고 있습니다.

[거시경제 침체에 의한 위험]

|

가. 당사가 영위하고 있는 사업은 국내외 경제 성장에 따른 민간 소비 변동에 영향을 받는 시장입니다. 국내외 경기 흐름에 따라 일반 소비자 및 기업들의 소비, 생산수준에 변동이 발생할 가능성이 높습니다. IMF 세계경제전망 보고서는 2019년과 2020년 세계 GDP 성장률을 각각 3.2%, 3.5%로 예상하고 있으나, 특히 미국과 유럽권 국가 등 선진국가의 회복세가 더디면서 완벽한 회복세를 보이지 못할 것으로 예상했습니다. 국내 경제 성장경로에는 상ㆍ하방리스크가 혼재되어 있다고 보여집니다. 보호무역주의 확산에 따른 교역환경 악화, 주요국의 통화정책 정상화 가속에 따른 금융여건 악화, 고용 개선세 미흡에 따른 내수 회복세 약화 등은 하방리스크 요인으로 분석됩니다. 이러한 하방리스크 요인 부각은 갑작스러운 국내외 경기 둔화로 이어질 수 있고, 이에 따른 소비 위축이 휴대폰 출하량 감소로 이어질 수 있습니다. 이는 당사의 매출과 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 당사가 영위하고 있는 사업들의 경기 민감성과 경제 하방 리스크 요인을 충분히 확인하시어 투자에 임해주시기 바랍니다. |

일반적으로 휴대폰 제조업은 국내외 경제 성장에 따른 민간 소비 변동에 영향을 받는 시장입니다. 국내외 경기 흐름에 따라 소비자의 휴대폰 수요 증감이 발생하며 이는 전방산업인 휴대폰 제조업체의 휴대폰 출하량의 변동으로 이어집니다. 이는 휴대폰 부품 업체의 영업 환경 및 매출액 등에 직접적인 변동 요인으로 작용됩니다. 이러한 산업 환경을 고려할 때, 당사는 국내외 경제 흐름의 영향에 따라 영업환경에 직간접적인 영향을 받을 것으로 판단됩니다.

2019년 7월 IMF(국제통화기금)가 발표한 세계경제전망에 따르면 2019년과 2020년 세계 GDP 성장률을 각각 3.2%, 3.5%로 예상하고 있습니다. 이는 2019년 04월 예측과는 다르게 2019년 전망이 0.1% 하향 조정된 수치입니다. 세계 경제는 미국-중국 무역전쟁 등의 영향으로 글로벌 교역 감소, 그리고 그에 따른 글로벌 경기 둔화 리스크를 예측하였습니다. 미국의 중국에 대한 수입 감소로 중국의 경제성장률이 둔화되고 있고, 중국 시장에 의존하던 독일의 산업 생산이 감소하면서 유로존 리스크가 확대되고 있습니다. 특히 독일의 자동차 수출은 미국, 중국, 영국에 대한 의존율이 높은데 현재 미국-유럽 간 무역전쟁 발발 가능성, 노딜 브렉시트 위험 등으로 독일의 산업 생산 및 자동차 수출 리스크가 증가하였습니다. 국제통화기금(IMF)는 내년 선진국 경제성장률 1.7%, 미국 1.9%, 유로존 1.6%, 독일 1.7% 등 선진국에서는 2.0% 이상의 경제 성장률을 달성할 국가는 없고, 라틴 아메리카 또한 경제 성장률 부진이 지속될 것이라 예측하고 있습니다. 또한 선진국, 신흥국 대부분의 국가에서 19.04월에 예측한 경제성장률보다 19.07월 경제성장률 전망치를 하향 조정함으로써 글로벌 경제 둔화를 암시하고 있습니다.

|

[IMF 주요국의 경제성장률 전망치] |

|

(단위: %) |

|

경제성장률 |

2018년 |

2019년 전망치 |

2020년 전망치 |

||||

|---|---|---|---|---|---|---|---|

|

19.04월 (A) |

19.7월 (B) |

조정폭 (B-A) |

19.04월 (C) |

19.7월 (D) |

조정폭 (D-C) |

||

|

세계 |

3.6 | 3.3 | 3.2 | -0.1 | 3.6 | 3.5 | -0.1 |

|

선진국 (소비자물가) |

2.2 (2.0) |

1.8 (1.6) |

1.9 (1.6) |

0.1 (0.0) |

1.7 (2.1) |

1.7 (2.0) |

0.0 (-0.1) |

|

미국 |

2.9 | 2.3 | 2.6 | 0.3 | 1.9 | 1.9 | 0.0 |

|

유로존 |

1.9 | 1.3 | 1.3 | 0.0 | 1.5 | 1.6 | 0.1 |

|

독일 |

1.4 | 0.8 | 0.7 | -0.1 | 1.4 | 1.7 | 0.3 |

|

프랑스 |

1.7 | 1.3 | 1.3 | 0.0 | 1.4 | 1.4 | 0.0 |

|

이탈리아 |

0.9 | 0.1 | 0.1 | 0.0 | 0.9 | 0.8 | -0.1 |

|

스페인 |

2.6 | 2.1 | 2.3 | 0.2 | 1.9 | 1.9 | 0.0 |

|

일본 |

0.8 | 1.0 | 0.9 | -0.1 | 0.5 | 0.4 | -0.1 |

|

영국 |

1.4 | 1.2 | 1.3 | 0.1 | 1.4 | 1.4 | 0.0 |

|

캐나다 |

1.9 | 1.5 | 1.5 | 0.0 | 1.9 | 1.9 | 0.0 |

|

기타 선진국 |

2.6 | 2.2 | 2.1 | -0.1 | 2.5 | 2.4 | -0.1 |

|

신흥개도국 (소비자물가) |

4.5 (4.8) |

4.4 (4.9) |

4.1 (4.8) |

-0.3 (-0.1) |

4.8 (4.7) |

4.7 (4.7) |

-0.1 (0.0) |

|

중국 |

6.6 | 6.3 | 6.2 | -0.1 | 6.1 | 6.0 | -0.1 |

|

인도 |

6.8 | 7.3 | 7.0 | -0.3 | 7.5 | 7.2 | -0.3 |

|

브라질 |

1.1 | 2.1 | 0.8 | -1.3 | 2.5 | 2.4 | -0.1 |

|

러시아 |

2.3 | 1.6 | 1.2 | -0.4 | 1.7 | 1.9 | 0.2 |

|

남아공 |

0.8 | 1.2 | 0.7 | -0.5 | 1.5 | 1.1 | -0.4 |

출처 : 2019년 7월 IMF 세계경제전망보고서

국내 경제성장률은 글로벌 금융위기의 여파로 경제성장률이 0.7%로 급감했던 2009년과 이에 대한 기저효과로 6.5% 경제성장률을 나타냈던 2010년을 제외하면 최근 10년간 실질 경제성장률은 2% 후반에서 3% 초반의 성장 기조를 이어가고 있습니다. 2013년 이후 정부는 재정과 세제, 정책 금융 등을 통해 경기 회복을 위해 노력하여 경제성장률이 다소 개선되는 모습을 보였으나, 글로벌 경제의 불확실성 및 국내 경제 불안요인들로 인하여 가시적인 국내경기의 회복을 기대하기는 어려울 것으로 보입니다. 2019년 4월 발표된 한국은행의 경제전망보고서에 따르면, 국내 경제성장률은 2019년 및 2020년 중 각각 2.5%와 2.6%를 나타낼 것으로 전망되고 있습니다.

|

[국내 경제 성장률 추이] |

|

|

[단위 : %] |

|

|

2008년 |

2009년 |

2010년 |

2011년 |

2012년 |

2013년 |

2014년 |

2015년 |

2016년 |

2017년 |

2018년 |

2019년(예상) |

2020년 (예상) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

2.8 |

0.7 |

6.5 |

3.7 |

2.3 |

2.9 |

3.3 |

2.8 |

2.8 |

3.1 |

2.7 |

2.5 |

2.6 |

출처: 한국은행 경제통계시스템, 한국은행 경제전망보고서(2019.07)

한국은행은 금년 정부 이전지출 확대 등 재정정책이 확장적으로 운용되는 가운데, 소비가 완만한 증가세를 이어가고 설비투자와 수출은 금년 하반기 이후 점차 회복될 것으로 예상하고 있습니다. 다만 향후 성장 경로에는 상, 하방 리스크가 혼재하고 있으며, 글로벌 무역분쟁 심화, 개선세 미흡에 따른 내수 회복세 약화 등이 하방 리스크 요인으로 작용할 수 있다고 발표하였습니다. 고용상황은 정부의 일자리 및 소득지원 정책, 외국인 관광객수 회복 등으로 지난해보다 개선될 전망이나 제조업 및 건설업 업황부진 등이 제약요인으로 작용할 것으로 예상됩니다.

|

[국내 주요 거시경제지표 전망]

|

| 구분 (전년동기대비,%) |

2018 | 2019(전망) | 2020(전망) | ||||

|---|---|---|---|---|---|---|---|

| 상반기 | 하반기 | 연간 | 상반기 | 하반기 | 연간 | ||

| GDP | 2.7 | 1.9 | 2.4 | 2.2 | 2.6 | 2.3 | 2.5 |

| 민간소비 | 2.8 | 2.0 | 2.5 | 2.3 | 2.6 | 2.3 | 2.4 |

| 설비투자 | -2.4 | -12.6 | 2.3 | -5.5 | 5.6 | 1.3 | 3.4 |

| 지식재산생산물투자 | 2.2 | 2.7 | 2.5 | 2.6 | 2.6 | 3.1 | 2.9 |

| 건설투자 | -4.3 | -5.4 | -1.3 | -3.3 | -2.4 | -0.9 | -1.6 |

| 상품수출 | 3.3 | -0.8 | 2.0 | 0.6 | 3.6 | 1.4 | 2.4 |

| 상품수입 | 1.6 | -3.3 | 2.3 | -0.5 | 3.0 | 1.7 | 2.4 |

| 원유도입단가(달러/배럴) | 71 | 66 | 65 | 66 | - | - | 64 |

| 세계경제성장률 | 3.6 | 3.2 | 3.2 | 3.2 | - | - | 3.1 |

| 자료 : 한국은행 경제전망보고서(2019.07) |

2019년 3월 29일 국회예산정책처가 발표한 '2019 경제전망'은 최근 세계경제의 불확실성이 높아지고 있는 상황에서 2019년 한국 경제를 둘러싼 변화된 여건을 분석하고 경제성장률, 민간소비, 건설 및 설비투자, 대외거래, 지식재산생산물투자, 금융시장 등 부문별로 향후 경제흐름을 예상하였습니다. 2019년 경제성장률은 민간소비 둔화와 수출증가세 둔화 등으로 지난해에 비해 낮은 2.5% 성장을 전망하여 한국은행의 예상수치와 유사한 수준을 보이고 있습니다.

|

2019 경제전망 (요약) |

|---|

|

2019년 국내경제는 민간소비 둔화와 건설경기 부진 지속, 수출 증가세 둔화 등으로 지난해 보다 낮은 2.5% 성장할 전망이다. 세계경제도 미국을 비롯한, 중국, 유로지역 등의 성장세가 약화되고 통상마찰의 영향으로 세계교역량이 둔화되면서 국내경제 성장을 제약하는 요인이 될 것으로 예상된다. 부문별로 보면 민간소비는 고용과 소득 여건의 어려움 등으로 증가율이 둔화되고, 건설투자는 건설선행지표의 감소세와 건설경기 위축 등으로 지난해에 이어 부진할 것으로 예상된다. 설비투자는 올 하반기 중 IT경기의 점진적 회복과 전년도 낮은 수준에 대한 기저효과에 힘입어 증가 전환이 예상되지만 불확실성도 높은 상황이다. 대외수출은 세계성장률과 교역량 증가율이 둔화되는 가운데 반도체를 비롯한 주력 수출품에 대한 수입수요 조정 등으로 증가율이 둔화될 전망이다. 경상수지는 상품수지 흑자규모 축소, 서비스,본원,이전소득수지 적자폭 확대 등으로 연간 690억 달러 내외 흑자가 예상된다. 고용은 제조업과 서비스업 등 주요 업종이 여전히 부지나나 정부의 일자리 지원 강화, 외국관광객 증자 등으로 취업자수 증가폭이 소폭 확대될 전망이다. 소비자물가상승률은 수요 및 공급측 물가상승압력이 미미한 수준을 나타내며 지난해보다 낮은 1.3%를 기록할 전망이다. 국고채 금리는 국내경기 및 소비자 물가상승률 둔화 등으로 지난해보다 낮은 1.9%로 예상되며, 원/달러 환율은 국내 경기둔화와 대외경제의 불확실성 확대 등으로 지난해보다 소폭 상승한 연평균 1,105원 수준을 기록할 전망이다. 올 해 국내 경제는 미,중 무역협상, 브렉시트 경로와 유로지역 경기 둔화,지정학적 위험 등에 따라 성장률 전망치의 상하방 위험 상존하고 있어 불확실성이 높은 상황이다. 따라서 우리 경제가 견실한 성장을 지속하기 위해서는 단기적 위험요인에 대한 체계적인 정책대응과 함께 혁신과 경제 체질개선을 통한 성장잠재력 재고 노력도 병행되어야 할 것이다. |

출처: 2019 경제전망 (국회예산정책처 경제분석국 거시경제분석과)

갑작스러운 국내외 경기 둔화로 인한 소비 위축 또는 기업의 투자 및 생산 감소로 이어질 경우 당사의 매출과 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 당사의 주요 사업들의경기 민감성과 경제 하방 리스크 요인을 충분히 확인하시어 투자에 임해주시기 바랍니다.

[전방산업인 휴대폰 산업의 침체 위험]

|

나. 당사의 주력 사업은 휴대폰 부품 제조사업으로서 대부분의 매출이 전방산업인 휴대폰 시장 규모, 성장률 등과 밀접한 관련이 있습니다. 최근 스마트폰 보급율이 포화상태에 이르고 신제품 교체 주기도 길어지면서 스마트폰 출하량이 감소함에 따라 스마트폰 시장의 성장률이 정체되고 있습니다. 전세계 스마트폰 시장의 성장을 주도하였던 아시아/태평양 시장의 성장률이 둔화되고 있는 점은 향후 당사의 성장성 및 안정성에 부정적인 영향을 미칠 수 있으니 투자자 여러분들께서는 이 점 유의하여 투자하시기 바랍니다. |

당사의 주요 사업은 EMS(Electronic manufacturing service)로 휴대폰 구성품 중 플라스틱으로 이루어진 부품을 사출하고, 해당 부품과 타 협력업체에서 받은 부품을 조립하여 고객사에 납품하고 있습니다. 따라서 당사의 영업은 전방산업인 휴대폰 시장과 밀접한 관계를 가지고 있습니다. 즉, 당사의 사업은 전방산업인 휴대폰 시장의 경기변동과 매우 밀접한 관련이 있어, 시장 규모 축소 및 주요 매출처의 사업 계획 변경 등에 따라 당사의 영업 성과가 직접적인 영향을 받을 수 있습니다.

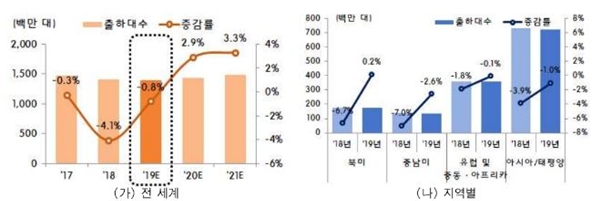

스마트폰 시장은 통신기술의 발달 및 교체시기 단축 등의 영향으로 인해 신흥시장을 중심으로 보급률이 올라가며 매우 높은 성장률을 보여왔습니다. 2012년 741백만대였던 스마트폰 출하량은 2013년 1049백만대(+41.6%), 2014년 1318백만대(+25.6%)로 2015년 1,462백만대(+10.9%)로 높은 성장률을 보였습니다. 하지만 2016년을 기점으로 성장세가 한자리 수로 둔화되기 시작하여, 2016년은 전년 대비 3.8% 성장률을 , 2017년은 2.8%, 2018년은 -3.8%로 역성장을 보였으며 2019년 역시 역성장을 할 것으로 예상됩니다.

|

[스마트폰 출하량] |

|

|

[단위 : 백만대, %] |

|

|

구분 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019(e) |

2023(e) |

|---|---|---|---|---|---|---|---|---|---|

|

스마트폰 출하량 |

741 |

1049 |

1318 |

1462 |

1517 |

1559 |

1500 |

1390 |

1540 |

|

성장률(%) |

42.2% |

41.6% |

25.6% |

10.9% |

3.8% |

2.8% |

-3.8% |

-7.3% |

2.7%* |

출처: Strategy analytics (2018.02), * 2019~2023평균 성장률

스마트폰 시장은 최근 최신 스마트폰으로 교체하는 주기가 꾸준히 늘어나고 있는 추세입니다. 미국의 경우 2013년 20.5개월마다 스마트폰을 교체했으나 2016년은 22.7개월로 교체기간이 10.7% 늘어났으며 중국, EU도 각각 19.6개월, 19.3개월에서 20.2개월, 21.6개월로 교체주기가 길어졌습니다.

세계시장에서는 2014년 세계 평균 23개월마다 스마트폰을 교체했으나, 2018년 31개월 그리고 2019년에는 33개월로 교체기간이 43.5% 길어졌습니다. 교체주기가 늘어나는 이유는 최근 하드웨어 발전으로 인해 기존 제품과 프리미엄 제품간의 스펙 차이가 미비해지면서 수요자들을 중심으로 신제품 교체 욕구가 줄었기 때문입니다. 스마트폰의 교체 주기의 증가는 스마트폰의 수요 감소 및 출하량 감소로이어져 당사와 같은 스마트폰 부품제조업체의 매출 또한 줄어들 가능성이 높습니다.

|

[국가별 스마트폰 교체 주기] |

|

|

[단위 :개월] |

|

|

구분 |

2013년 |

2014년 |

2015년 |

2016년 |

|---|---|---|---|---|

|

미국 |

20.5 |

20.9 |

21.6 |

22.7 |

|

중국 |

19.6 |

21.8 |

19.6 |

20.2 |

|

EU |

19.3 |

19.5 |

20.4 |

21.6 |

출처: Kantar Woridoanel, 한국투자증권(2018.04)

글로벌 휴대폰 성장률 속도가 둔화되는 주요 원인은 중국, 인도를 포함한 아시아 지역의 성장률 둔화가 예상보다 빠르게 진행되었기 때문으로 판단됩니다. 아시아 지역 출하량이 글로벌 시장에서 차지하는 비중은 2011년 14.45%(2억1천5백만대)에서 2017년 53.02%(8억 2천6백만대)로 꾸준히 성장해 글로벌 시장의 절반 이상을 차지하고 있습니다. 향후에도 2018년 52.93%, 2019년 52.92% 등 글로벌 시장의 절반 이상을 차지할 것으로 예상되었습니다.

그러나 2018년 아시아 지역에서의 출하량은 -3.9%의 성장률을 기록하였습니다. 그럼에도 불구하고 대부분의 지역에서 출하량의 역성장을 경험하면서 전세계 출하량 대비 아시아 지역의 비중은 여전히 높은 수준입니다. 하지만 향후 5G 스마트폰이 활성화 되기 전까지 2019년까지는 세계적으로 스마트폰 시장이 외형적으로 성장하기는 어려울 것으로 예상됩니다

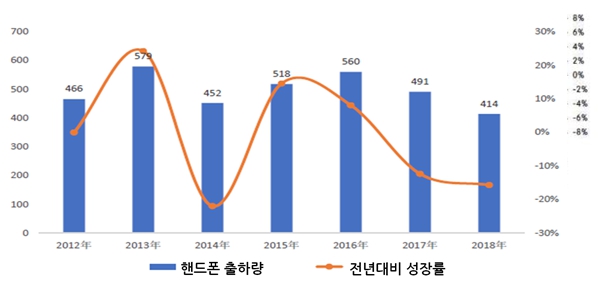

특히 중국 스마트폰 시장의 성장 둔화가 아시아시장 성장 둔화를 초래하고 있습니다. 2017년까지 꾸준히 상승해왔던 글로벌 출하량 성장률에 반해 2012~2018년 간 등락이 있었으며, 2017년에 접어들며 2년 연속 -10%대의 역 성장을 하였습니다.

스마트폰 아시아 시장의 성장률의 둔화 이유는 1) 스마트폰의 보급률이 이미 글로벌 상위 수준에 도달했고, 2) 스마트폰의 하드웨어, 기능 평준화로 인해 교체 주기가 길어지고 수요가 감소했기 때문입니다. 향후, 스마트폰 시장은 스마트폰 보급률과 기능 평준화에 따른 신규 수요 감소로 인해 성장세의 둔화가 지속될 것으로 예상됩니다. 이러한 스마트폰 시장 성장세 둔화가 지속될 경우 당사와 같은 스마트폰 부품제조업체의 매출 역시 줄어들 가능성이 높습니다.

| [지역별 출하량 및 성장률] |

| (단위 : 백만대, %) |

|

구 분 |

2011년 |

2012년 |

2013년 |

2014년 |

2015년 |

2016년 |

2017년 |

2018년(F) |

2019년(F) |

2017~2019년 |

|---|---|---|---|---|---|---|---|---|---|---|

|

연평균 성장률 |

||||||||||

|

글로벌 |

520.9 |

741.1 |

1,048.90 |

1,317.70 |

1,462.40 |

1,516.60 |

1,558.80 |

1,598.20 |

1,629.00 |

1.48% |

|

- 성장률 |

42.27% |

41.53% |

25.63% |

10.98% |

3.71% |

2.78% |

2.53% |

1.93% |

- |

|

|

- 비중 |

100.00% |

100.00% |

100.00% |

100.00% |

100.00% |

100.00% |

100.00% |

100.00% |

100.00% |

- |

|

북미 |

110.7 |

128 |

142.9 |

157.1 |

174.1 |

174.9 |

182.5 |

182.7 |

182.3 |

-0.04% |

|

- 성장률 |

15.63% |

11.64% |

9.94% |

10.82% |

0.46% |

4.35% |

0.11% |

-0.22% |

- |

|

|

- 비중 |

21.25% |

17.27% |

13.62% |

11.92% |

11.91% |

11.53% |

11.71% |

11.43% |

11.19% |

- |

|

중남미 |

36.8 |

56.5 |

103.4 |

136.5 |

156.7 |

139.5 |

146.7 |

154.4 |

158.7 |

2.66% |

|

- 성장률 |

53.53% |

83.01% |

32.01% |

14.80% |

-10.98% |

5.16% |

5.25% |

2.78% |

- |

|

|

- 비중 |

7.06% |

7.62% |

9.86% |

10.36% |

10.72% |

9.20% |

9.41% |

9.66% |

9.74% |

- |

|

유럽 |

126.9 |

161.3 |

192.5 |

220 |

235.1 |

236.7 |

228 |

235.6 |

239.3 |

1.63% |

|

- 성장률 |

27.11% |

19.34% |

14.29% |

6.86% |

0.68% |

-3.68% |

3.33% |

1.57% |

- |

|

|

- 비중 |

24.36% |

21.76% |

18.35% |

16.70% |

16.08% |

15.61% |

14.63% |

14.74% |

14.69% |

- |

|

아프리카, 중동 |

30.6 |

31.3 |

52.6 |

96.1 |

140.8 |

152.4 |

175.1 |

179.7 |

186.7 |

2.16% |

|

- 성장률 |

2.29% |

68.05% |

82.70% |

46.51% |

8.24% |

14.90% |

2.63% |

3.90% |

- |

|

|

- 비중 |

5.87% |

4.22% |

5.01% |

7.29% |

9.63% |

10.05% |

11.23% |

11.24% |

11.46% |

- |

|

아시아/태평양 |

215.9 |

364 |

557.6 |

708.1 |

755.7 |

813 |

826.5 |

845.9 |

862.1 |

1.42% |

|

- 성장률 |

68.60% |

53.19% |

26.99% |

6.72% |

7.58% |

1.66% |

2.35% |

1.92% |

- |

|

|

- 비중 |

41.45 |

49.12% |

53.16% |

53.74% |

51.68% |

53.61% |

53.02% |

52.93% |

52.92% |

- |

출처: Strategy analytics (2018.02)

| [세계 스마트폰 출하량 추이 및 전망] |

| (단위 : 백만대, %) |

|

|

세계 스마트폰 출하량 추이 및 전망 |

출처 : IDC, 정보통신산업진흥원('19.04)

| [2012~2018 중국 핸드폰 시장 출하량 추이] |

| (단위: 백만 대, %) |

|

|

2012~2018 중국 핸드폰 시장 출하량 추이 |

출처: 중국신통원(信通院)

당사의 주된 사업인 스마트폰 케이스 제조업은 휴대폰 부품 업체의 특성상 전방산업인 휴대폰 제조업 경기와 연동되는 특성을 가지고 있습니다. 앞서 언급한 바와 같이, 전세계 휴대폰 시장의 성장률이 둔화되고 있고, 특히, 전세계 스마트폰 시장의 성장을 주도하였던 아시아/태평양 시장마저 성장률이 둔화되고 있는 점은 향후 당사의 성장성 및 안정성에 부정적인 영향을 미칠 수 있으니 투자자 여러분들께서는 이 점 유의하여 투자하시기 바랍니다.

[스마트폰 케이스 시장환경 변화로 인한 위험]

|

다. 2015년 이후 스마트폰 케이스 시장환경은 메탈케이스 제품의 비중 확대라는 근본적인 변화가 진행되고 있습니다. 이에 따라, 모바일 케이스 사업부문의 단일 매출처인 LG전자(주)가 메탈케이스 채택 및 자체 생산 비중을 지속적으로 확대한다면, 당사가 속해 있는 플라스틱 사출 케이스 시장은 지속적으로 잠식당할 것이며, 당사의 실적에도 악영향을 끼칠 가능성이 매우 높습니다. 이 점 투자에 유의하시기 바랍니다. |

당사의 주요 사업인 모바일 케이스 부문의 전방산업인 스마트폰 케이스 시장은 최근 3년간 플라스틱 소재 케이스에서 메탈 소재 케이스로의 변화가 지속적으로 진행되고 있습니다.

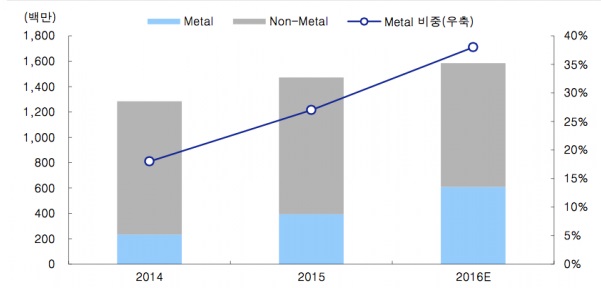

| [메탈케이스 스마트폰 비중] |

| (단위 : 백만대, %) |

|

|

메탈케이스 스마트폰 비중 |

출처 : 키포스트, 성우전자, 2016년 07월 24일

|

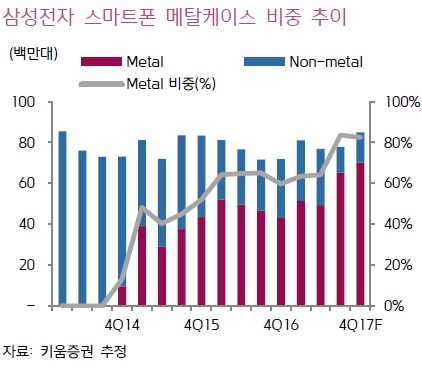

[삼성전자 메탈케이스 채택률] |

|

|

삼성전자 메탈케이스 채택률 |

출처 : 키움증권

키포스트에 따르면 최근 3년간 메탈케이스 스마트폰 비중은 2014년 18%에서 38% 수준까지 지속으로 확대된 바 있습니다. 중저가 스마트폰에도 메탈케이스 적용이 확산되면서 소재 업체간 기술 경쟁이 치열한 상황입니다. 키포스트에 따르면 2016년 세계 스마트폰 메탈케이스 물량은 2016년 대비 54.6% 늘어난 6억대 수준이었으며, 세계 스마트폰 시장의 성장 둔화에도 불구하고 스마트폰 메탈케이스 시장은 고성장세를 유지하고 있습니다.

스마트폰 판매량 세계 1위 업체인 삼성전자(주) 또한 2015년 2조원을 투자해 2만대에 달하는 메탈케이스 제작용 CNC 장비를 도입하였습니다(베트남 제2공장 1.4만대, 후이저우 0.4만대, 협력사 임대 위탁생산 0.2만대). 세계 1위업체의 메탈케이스 적용 본격화로 휴대폰 케이스는 점차 메탈케이스 채택 추세로 돌아서고 있습니다.

당사의 주 고객사인 LG전자 또한 메탈케이스 채택비율이 높습니다. LG전자(주)는 2015년 출시 스마트폰부터 메탈케이스 적용을 시작했습니다. LG전자(주)의 플래그십 스마트폰 시리즈인 V시리즈는 2015년 출시된 V10 모델부터 메탈케이스를 사용하였습니다. 이후 2016년 G시리즈에선 G5부터 메탈케이스를 채택하여 사용하고 있습니다. 이에 따라 플라스틱 케이스 사용이 감소하고 있습니다.

|

[LG전자 플래그십 스마트폰 메탈케이스 채택 여부] |

| 구분 |

2012년 |

2013년 |

2014년 |

2015년 |

2016년 |

2017년 |

2018년 |

2019년 |

|---|---|---|---|---|---|---|---|---|

|

G시리즈 |

옵티머스 G |

G2 |

G3 |

G4 |

G5 |

G6 |

G7 |

G8 |

|

메탈케이스 채택 여부 |

X |

X |

X |

X |

O |

O |

O |

O |

|

V시리즈 |

- |

- |

- |

V10 |

V20 |

V30 |

V40 |

V50 |

|

메탈케이스 채택 여부 |

- |

- |

- |

O |

O |

O |

O |

O |

(출처 : 당사 조사자료)

최근 스마트폰 케이스의 소재가 플라스틱에서 메탈로 바뀌어 감에 따라, 당사의 모바일 케이스 부문 단일 매출처인 LG전자(주)가 메탈케이스 채택 비중을 지속적으로 확대한다면 당사의 모바일 케이스 사업부문이 속해 있는 플라스틱 스마트폰 케이스 시장의 절대 규모는 지속적으로 축소될 것이며, 당사의 수주물량이 축소됨으로써 실적이 악화될 가능성이 매우 높습니다. 이 점 투자결정에 유의하시기 바랍니다

[LG전자향(向) 매출 편중의 위험]

|

라. 당사의 주요 사업부문인 휴대폰 부품 제조 사업부문은 LG전자(주)에 주로 납품하고 있으며, LG전자(주)에서 발생하는 매출 비중이 매우 높습니다. 편중된 매출 구조로 인해, 당사 실적은 LG전자(주)의 휴대폰 사업부 실적과 매우 높은 상관관계를 갖습니다. 그러나 최근 LG전자(주)의 스마트폰 시장 점유율이 감소하고 있습니다. 주요 매출처의 시장장악력 감소로 인해, 당사는 수주물량 축소 및 판매단가 인하 등을 요구받을 가능성이 높습니다. 이 경우 당사 실적 또한 부정적 영향을 받을 가능성이 높으므로 투자자분들께서는 이 점에 각별히 유의하시기 바랍니다. |

당사는 창사이래 Audio, PC, OA 등 제품의 플라스틱 사출 및 금형 사업을 영위하였으나, 2003년 LG전자 CDMA 휴대단말기 공급업체에 선정되면서 본격적으로 플라스틱 사출 및 금형을 통한 휴대폰 부품 제조 기업으로 변모하였습니다. 이에 따라 당사의 휴대폰 부품 제조 사업부문에 대한 매출 비중은 2016년 99.07%, 2017년 99.71%를 기록하였고, 2018년은 VC부문(자동차 부품) 매출이 다소 늘어남에 따라 93.09%로 감소하였다가, 2019년 신규 종속회사인 (주)에스에프스틸을 통한 철스크랩 사업 매출이 인식됨에 따라 2019년 3분기 기준으로는 25.29%으로 급감하였으나 여전히 자체 사업부문에서는 그 비중이 상당히 높습니다.

| [사업부문별 매출 추이 - 연결재무제표 기준] |

| (단위 : 백만원) |

| 사업부문 | 품 목 | 2016년 | 2017년 | 2018년 | 2019년 3분기 | ||||

|---|---|---|---|---|---|---|---|---|---|

|

매출액 |

비중 |

매출액 |

비중 |

매출액 |

비중 |

매출액 | 비율 | ||

| 방송 및 무선통신부문 | 휴대폰 부품제품 |

73,206 | 99.07% | 42,673 | 99.71% | 26,776 | 93.09% | 18,882 | 25.29% |

| 금형부품 | 679 | 0.92% | 51 | 0.12% | 811 | 2.82% | 233 | 0.31% | |

| VC 부문 | 자동차 부품 |

- | - | 56 | 0.13% | 808 | 2.81% | 730 | 0.98% |

| 용역매출 | - | - | - | - | 317 | 1.10% | 91 | 0.12% | |

| 기 타 | 합성수지 외 | 12 | 0.02% | 17 | 0.04% | 51 | 0.18% | 1,066 | 1.43% |

| 철스크랩 부문 | 스크랩 | - | - | - | - | - | - | 53,651 | 71.87% |

| 합 계 | 73,896 | 100.00% | 42,798 | 100.00% | 28,763 | 100.00% | 74,652 | 100.00% | |

| 출처: 당사 내부자료 주) 2019년 3분기의 수치는 연결재무제표 수치입니다. |

한편, 당사는 2007년부터 LG전자(주)의 EMS업체로 선정되면서 휴대폰 EMS 사업을 본격적으로 시작하였습니다. 2012년 이후 전략적으로 스마트폰 EMS 사업에 적극적으로 투자를 통해 LG전자 전략 프리미엄 스마트폰 G시리즈, V시리즈 등의 EMS를 담당하고 있습니다. 즉 주요 사업인 휴대폰 부품 제조 사업 부문에서 당사의 최종 매출처는 LG전자(주)이며, 이에 따라 LG전자(주)로의 매출액 비중은 2016년 95.9%, 2017년 98.6%, 2018년 91.4%, 2019년 3분기 91.5%로 점차 감소하는 추세를 보이고 있으나 여전히 당사 매출액의 대부분이 LG전자(주)를 통해서 발생하고 있습니다. 이러한 LG전자(주)에 대한 매우 높은 매출 편중도에 의해 LG전자(주)의 휴대폰 사업부 실적이 저하될 경우, 당사의 영업 실적이 동반 저하될 가능성이 높습니다. 또한, 편중된 매출구조로 인해 LG전자(주)가 결정하는 물량 배분 방안 및 전략에 따라 당사의 사업성과가 결정될 수 있어, 불안정한 매출 구조를 보유하고 있습니다.

|

[매출처 비중 - 개별재무제표 기준] |

|

(단위: 백만원) |

|

매출처 |

2016년 |

2017년 |

2018년 |

2019년 3분기 |

||||

|---|---|---|---|---|---|---|---|---|

|

매출액 |

비중 |

매출액 |

비중 |

매출액 |

비중 |

매출액 |

비중 |

|

|

LG전자 |

70,881 |

95.90% |

42,198 |

98.60% |

26,291 |

91.41% |

19,206 |

91.45% |

|

기타 |

3,015 |

4.10% |

600 |

1.40% |

2,471 |

8.59% |

1,796 | 8.55% |

|

전체 |

73,896 |

100.00% |

42,798 |

100.00% |

28,762 |

100.00% |

21,002 |

100.00% |

출처: 당사 내부자료

주) 2019년 3분기의 수치는 연결재무제표 수치입니다.

주) 당사 자체 사업부문의 매출액 편중도를 판단하기 위해 종속회사인 (주)에스에프스틸을 제외한 개별재무제표 기준으로 작성하였습니다.

LG전자(주)는 2014년 프리미엄 스마트폰 G3의 판매 증가로 실적 턴어라운드에 성공하였으나, 2015년 G4, 2016년 G5가 연달아 판매 부진을 하면서 영업 적자를 기록하였습니다. 이후 LG전자(주)는 2017년 프리미엄 스마트폰 G6를 통해 제품 완성도를 높이고 마케팅을 강화했지만 G6의 스마트폰 판매량이 예상보다 저조했습니다. 2019년 듀얼 스크린을 채택한 V50이 시장에서 인기를 얻고 있으나 LG전자 MC사업부문의 2018년 매출액은 79,800억원, 영업이익은 -7,901억원으로 매출액은 2015년 143,996억원 대비 44.6% 줄었으며, 영업이익은 4년 연속 적자를 기록하고 있습니다. 2019년 3분기 역시 MC 사업부문은 적자를 지속하고 있습니다.

|

[LG전자(주) 매출 추이] |

|

(단위: 억원) |

|

구 분 |

2015년 |

2016년 |

2017년 |

2018년 |

2019년 3분기 |

|---|---|---|---|---|---|

|

전체 매출액 |

565,090 |

553,670 |

613,963 |

613,417 |

462,450 |

|

전체 영업이익 |

11,923 |

13,378 |

24,685 |

27,033 |

23,343 |

|

MC부문 매출 |

143,996 |

117,218 |

111,583 |

79,800 |

46,459 |

|

MC부문 영업이익 |

-483 |

-12,602 |

-7,368 |

-7,901 |

-6,776 |

출처: LG전자 정기보고서

LG전자(주) MC 부문의 실적 부진 원인은 1) 전략 스마트폰 모델인 G시리즈 및 V시리즈가인기를 보이지 못하면서 주력 모델의 부진, 2) 2016년 이후 스마트폰 시장의 성장세 정체 및 ASP 하락 3) 삼성 갤럭시S시리즈와 아이폰 시리즈와의 경쟁 심화 , 4) 샤오미, 화웨이 등 중국 업체의 성장으로 시장 잠식 등을 들 수 있습니다. 이로 인해 삼성 애플 화웨이 3개사의 점유율이 2017년 1분기 합계 45%에서 2019년 1분기 합계 50%로 상승하며 여타 제조사들의 점유율을 흡수하였고, LG전자(주)의 전세계 스마트폰 시장 점유율은 2015년 4.5% 이후 꾸준히 하락하여 2018년 기준 1.7%, 2019년 1분기에 이르러서 1.2%의 점유율을 기록한 것으로 추정됩니다.

| [전세계 제조사별 스마트폰 시장 점유율(출하량 기준)] |

| (단위 : %) |

|

구 분 |

2017. 1Q |

2017. 2Q |

2017. 3Q |

2017. 4Q |

2018. 1Q |

2018. 2Q |

|---|---|---|---|---|---|---|

|

삼성 |

22 |

22 |

21 |

18 |

22 |

20 |

|

애플 |

14 |

11 |

12 |

18 |

15 |

11 |

|

화웨이 |

9 |

11 |

10 |

10 |

11 |

15 |

|

오포 |

7 |

8 |

8 |

7 |

7 |

8 |

|

비보 |

6 |

7 |

7 |

6 |

5 |

7 |

|

샤오미 |

4 |

6 |

7 |

7 |

8 |

9 |

|

엘지 |

4 |

4 |

4 |

3 |

3 |

3 |

|

기타 |

35 |

31 |

32 |

31 |

30 |

27 |

출처: Counterpoint Research (2018.05)

| (단위 : %) |

|

구 분 |

2018. 2Q |

2018. 3Q |

2019. 1Q |

|---|---|---|---|

|

삼성 |

19 |

18 |

21 |

|

애플 |

12 |

17 |

12 |

|

화웨이 |

14 |

15 |

17 |

|

오포 |

9 |

8 |

8 |

|

비보 |

8 |

7 |

7 |

|

샤오미 |

9 |

6 |

8 |

|

모토롤라 |

3 |

2 |

3 |

|

기타 |

28 |

27 |

24 |

출처: Counterpoint Research (2019.06)

당사는 종속회사의 사업부문을 제외하면 휴대폰 부품 사업부문이 매출의 대부분을 차지하고 있고, 최종 매출처는 LG전자(주)에 집중되어 있습니다. 이러한 편중된 매출 구조로 인해, 당사 실적은 LG전자(주)의 휴대폰 사업부 실적과 매우 높은 상관관계를 갖습니다. 그러나 LG전자의 전략 프리미엄 스마트폰 G시리즈, V시리즈의 흥행 실패와 이로 인한 글로벌 시장 점유율의 꾸준한 감소세는 당사는 수주물량 축소 및 판매단가 인하 등을 요구받을 가능성이 높습니다. 이 경우 당사 실적 또한 부정적 영향을 받을 가능성이 높으므로 투자자분들께서는 이 점에 각별히 유의하시기 바랍니다.

[자동차 부품(VC)사업 침체의 위험]

|

마. 당사는 오랜 업력을 바탕으로한 플라스틱 사출 및 금형제작 노하우를 활용하여 자동차 부품을 생산하여 납품하는 사업을 진행 중입니다. 현재는 LG전자(주)에 후미등 플라스틱 케이스 등을 납품하고 있습니다. 향후에는 강화플라스틱을 활용하여 적용 제품을 늘려갈 계획입니다. 당사의 자동차 부품제조는 전방산업인 자동차산업 경기에 크게 영향을 받으며, 자동차 수요는 고가의 제품 특성상 글로벌 경기 동향에 민감하게 반응하는 특성을 보입니다. 따라서 주요 선진시장인 미국과 유럽의 성장 정체, 중국의 성장 둔화, 기타 신흥시장의 부진 지속 등은 자동차 수요의 정체 혹은 감소로 이어져 당사의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있습니다. 또한 기존의 편중된 매출처 상대로 매출이 발생하여 LG전자(주)에 의존하는 사업구조가 심화될 수 있습니다. 투자자분들께서는 이점 유의하여주시기 바랍니다. |

당사는 오랜 업력을 바탕으로한 플라스틱 사출 및 금형제작 노하우를 활용하여 자동차 부품을 생산하여 납품하는 사업을 진행 중입니다. 현재는 LG전자(주)에 자동차 후미등 플라스틱 케이스 등을 납품하고 있습니다. 향후에는 강화플라스틱을 활용하여 적용 제품을 늘려갈 계획입니다.

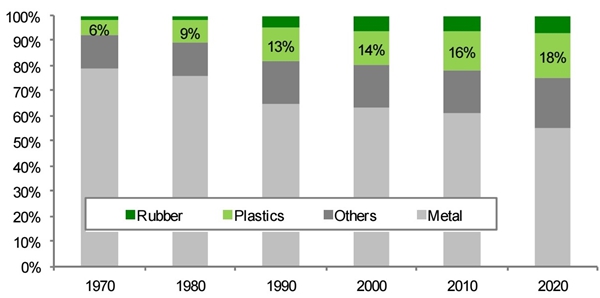

현재 자동차 산업은 세계적으로 환경 규제로 인해 연비 개선이 큰 화두로 떠올랐습니다. 이를 위해 자동차 제작사들은 하이브리드 자동차 출시, 전기차, 수소차 등 친환경 자동차 제작하고 있습니다. 더불어 내연기관을 탑재한 자동차의 연비를 개선하기 위해 자동차 경량화를 진행하고 있습니다.

|

국가별 연비/온실가스 규제 현황 |

|

국가 |

규제 |

2015년 |

2020년 |

규제 미달 시 페널티(검토중) |

|---|---|---|---|---|

|

미국 |

기업 평균 연비 규제(온실가스) |

146.7g/km |

113.1g/km |

평균연비 기준 미달시($5.5/0.1mpg x 생산)벌금 |

|

EU |

CO2 규제(평균 규제치) |

130g/km |

95g/km |

1g/km당 (95유로X판매량) 벌금 |

|

중국 |

4단계 연비 규제(기업 평균) |

173g/km (2012년) |

110g/km |

신차 인증 및 기존차 판매제한 |

|

한국 |

CO2 규제(평균 규제치) |

140g/km |

97g/km |

1g/km당 (5만원X판매량) 벌금 |

출처: 당사 자체 조사자료, 2019.07

자동차 경량화의 핵심은 초고장력강판 활용과 핫스템핑 공법을 활용한 경량화가 있습니다. 그러나 이는 기존 강철제품을 활용한다는 점에서 획기적인 무게 감소가 어렵습니다. 이에 따라 자동차에 사용하는 강철제품을 플라스틱 소재로 변경하는 연구 개발이 활발히 진행 중이며, 플라스틱 채택 비율 또한 증가하고 있는 추세입니다. 신영증권의 추정에 따르면 2020년까지 차 중량에서의 플라스틱 비중은 18%까지 증가할 것으로 예상됩니다.

|

차 중량에서의 주요 재료 비중 |

| (단위 : %) |

|

|

차 중량에서의 주요 재료 비중 |

(출처 : 신영증권, 2017.12)

이에 따라 당사는 자동차 부품 제조라는 새로운 시장 개척 및 신제품 출시를 통해 당사의 성장 및 수익성을 증가를 계획하고 있습니다. LG전자(주)에 자동차 후미등 케이스 등의 자동차 부품을 2017년 2분기부터 납품하기 시작하였으며, 2017년 56백만원, 2018년 1,125백만원, 2019년 3분기 누적 기준으로 821백만원의 매출을 달성하였습니다.

|

[VC 사업부문 매출액] |

|

(단위: 백만원) |

|

구분 |

2017년 |

2018년 |

2018년 3분기 |

2019년 3분기 |

|---|---|---|---|---|

|

금액 |

56 | 1,125 | 725 | 821 |

출처 : 당사 내부자료

주) 2019년 3분기의 수치는 연결재무제표 수치입니다.

당사의 VC부문 납품처는 LG전자로 VC사업부문은 수주잔고가 연간 20% 이상 지속성장하고 있으며, 2018년 자동차 부품사인 ZKW 사를 인수하여 사업 확장을 지속하고 있습니다. 또한 LG전자의 VC사업부문 매출은 2018년 4.3조원을 달성하였고, 2019년 3분기 기준 4.1조원을 달성하는 등 지속적인 외형성장을 하고 있습니다.

당사의 VC 사업부문은 당사 전체 매출액 대비 비중이 현저히 낮은 상황입니다. 2019년 3분기 VC 사업부문 매출액은 821백만원으로 기존 2019년 목표치였던 2,000백만원 기준 달성률 41.1%로 매출계획 대비 매출 진행률은 미진합니다. 즉 당사의 VC 사업부문은 납품업체인 LG전자 VC사업부문의 지속적인 외형성장세에 비해 부진한 모습을 보이고 있습니다. 이는 당사의 경우 납품하고 있는 제품을 수요하는 완성차업체로부터의 수주는 감소하였기 때문입니다.

|

[VC 사업부문 매출계획] |

|

(단위: 백만원) |

|

구분 |

2019년 |

2020년 |

2021년 |

|---|---|---|---|

|

금액 |

1,500 |

2,000 |

2,500 |

출처 : 당사 내부자료

|

[VC 사업부문 매출계획] |

|

(단위: 백만원) |

|

구분 |

2019년 |

2020년 |

2021년 |

|---|---|---|---|

|

금액 |

1,000 |

1,500 |

2,500 |

출처 : 당사 내부자료

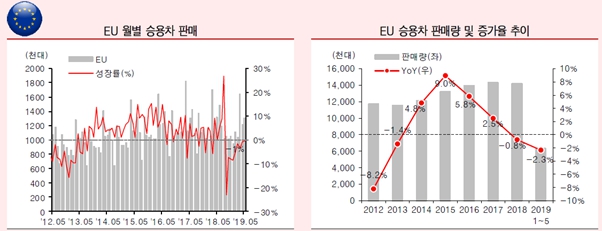

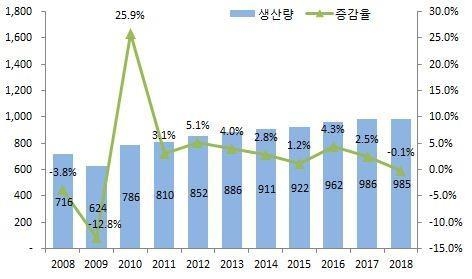

글로벌 경기와 자동차 시장의 연관관계를 살펴보면 2008년 리먼사태로 인한 글로벌 금융위기의 발생으로 자동차에 대한 수요가 급격히 위축되면서 2008년과 2009년, 전세계의 자동차 생산량은 2년간 각각 -3.8%, -12.8%의 감소세를 나타냈습니다. 2010년에는 글로벌 경기가 회복세를 보이면서 세계 자동차 생산량이 7,859만 대를 기록, 직전년도 대비 25.9% 급증하였습니다. 이 후, 2011년부터 2017년까지 6년사이 8,100만대에서 9860만대까지 약 1,760만대의 생산량 증가를 기록, 연평균 3.6%의 성장률을 기록하였습니다. 다만, 2012년부터 이슈가 된 유럽 발 재정위기 및 글로벌 과잉생산에 따른 중국 제조업 위기에 대한 시장의 우려가 부각되면서 2012년 5.1%였던 자동차 생산 증가율은 지속적인 하락추이를 보이고 있고, 2015년 기준으로 1.2%를 기록하면서 2008년 이후 최초로 1%의 성장률을 보였으며, 2018년에는 10년만에 -0.1% 성장률로 마이너스 성장을 기록하였습니다.

| [세계 자동차 생산량 및 증감율 추이] |

|

(단위: 10만대, %) |

![이미지: [세계 자동차 생산량 및 증감율 추이]](%EC%A4%91%EA%B5%AD_4.jpg) |

|

[세계 자동차 생산량 및 증감율 추이] |

출처 : 한국자동차산업협회(KAMA)

주) 중대형상용차 포함

주요 지역별로 살펴보면, 미국시장은 금융위기 이후 다양한 경기 부양 정책과 고용시장 안정, 저금리 및 저유가 등의 요인으로 구매 심리가 개선되고, 완성차 업체들이 공격적인 판매 전략을 전개함에 따라 높은 수요 회복을 보였습니다. 하지만 2016년 들어 미국 시장은 대기 수요 소진과 할부금리 상승 등으로 판매 성장세가 둔화되는 모습을 보이며 2017년 승용차 판매 증가율이 -35.4%로 크게 감소하였습니다. 이내 2018년 미국 내 고용지표, 제조업 PMI등 경제지표들이 개선되는 모습을 보이며 승용차 판매 역시 전년대비 52.7% 증가로 기저효과와 객관적인 지표상승의 효과를 보았습니다. 하지만 2019년 미,중 무역분쟁의 장기화, 미국 내 성장률 둔화 등으로 인해 다시 -2.1%의 마이너스 성장을 보였습니다.

한편, 2018년에는 미국 금리인상 여파 및 중고차 공급확대에 따라 2010년 이후 최초로 역성장을 기록하였습니다. 유럽 시장의 경우 2013년 하반기부터 완만한 회복세를 보였으며, 저금리 지속에 따른 할부금융 여건이 우호적이고 실업률 감소에 따른 가처분 소득 증가, 저유가 및 인센티브 확대 등에 힘입어 양호한 판매 성장세를 보이고 있으나, 2017년 이후 영국의 EU이탈로 인한 불확실성 및 독일, 프랑스 등의 대기수요 소진으로 성장률은 다소 둔화되는 모습입니다.

![이미지: [미국및유럽판매추이]](%EC%A4%91%EA%B5%AD_5.jpg) |

|

[미국및유럽판매추이] |

(출처 : Autonews, 유진투자증권)

|

|

미국및유럽판매추이 |

(출처 : Acea, 유진투자증권)

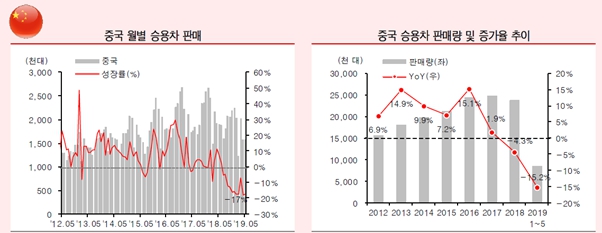

중국 시장은 2015년 들어 정부의 환경 관련 판매 규제 지역이 확대되는 가운데 경기하락, 주식시장 침체의 충격으로 소비심리가 크게 위축됨에 따라 기존의 급격한 판매성장세가 다소 둔화되고 있습니다. 다만, 2015년 9월부터 시행된 구매세 인하 정책이 2016년 후반까지 지속되며 수요를 견인하였고, 2015년의 부진한 기저 효과로 2016년 견조한 판매 증가율을 기록하였습니다. 한편, 2017년 들어 구매세가 2.5% 인상됨에 따라 성장세가 큰 폭으로 감소하였고, 2018년에도 2.5% 추가 인상이 되어 6년 사이 최초로 -4.3% 역성장을 하였습니다. 인도 시장은 금리 하락에 따른 소비 심리 개선, 자동차 금융 이용 비중 증가, 소형 승용 및 SUV 신차 출시 효과 등으로 2016년까지 판매 호조세가 지속되었고, 정부의 경제 개혁 의지, 낮은 보급률 등에 힘입어 인도시장의 자동차 수요는 지속적으로 증가, 2018년에도 높은 성장세를 유지하였지만 2019년 반기에는 -15.2%로 크게 판매량이 감소하였습니다.

|

|

중국판매추이 |

(출처 : 자동차 연석회의, 유진투자증권)

|

|

인도판매추이 |

(출처 : SIAM 유진투자증권)

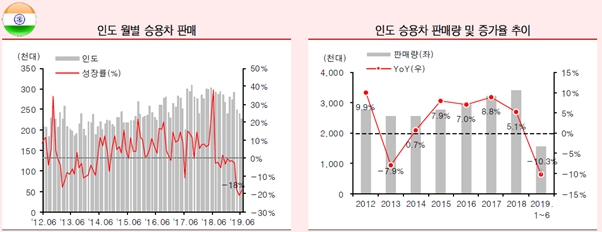

반면 신흥시장 가운데 금융위기 이후 중국과 더불어 글로벌 완성차 수요의 성장을 견인하였던 브라질, 러시아 등은 경기 침체로 인해 판매가 부진하였습니다. 브라질의 경우 대통령 탄핵과 실업률 상승 등 정치 및 경제 불안 요인 지속으로 소비심리 위축에 따른 판매 부진이 해소되지 못하였습니다. 러시아 또한 경기 침체 지속에 따른 실질임금 하락으로 소비 심리 개선이 지연되었으며, 차량 가격 및 폐차세, 유류세 등 세금 인상으로 판매량 감소 추세가 지속되었습니다. 한편, 2016년 저점을 기록한 브라질과 러시아 시장은 원자재가 상승 및 환율이 개선되며 2017년이후 회복세를 보이고 있습니다. 브라질은 물가 안정 및 금리 인하 등으로 경기가 회복될 것으로 전망되고, 러시아 역시 경제성장에 따라 2018년도 12.8%로 승용차 판매량이 늘었지만 2019년 -2.2%로 마이너스 성장을 하였습니다.

|

|

브라질 판매 추이 |

(출처: 한국자동차산업협회, 각 국 자동차협회, 한국기업평가 등(2017.12))

|

|

러시아 판매 추이 |

(출처 : Marklines, 유진투자증권)

당사의 자동차 부품제조는 전방산업인 자동차산업 경기에 크게 영향을 받으며, 자동차 수요는 고가의 제품 특성상 글로벌 경기 동향에 민감하게 반응하는 특성을 보입니다. 따라서 주요 선진시장인 미국과 유럽의 성장 정체, 중국의 성장 둔화, 기타 신흥시장의 부진 지속 등은 자동차 수요의 정체 혹은 감소로 이어져 당사의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의 하시기 바랍니다.

|

[LG전자(주) 매출 추이] |

|

(단위: 억원) |

|

구 분 |

2015년 |

2016년 |

2017년 |

2018년 |

2019년 |

|---|---|---|---|---|---|

|

전체 매출액 |

565,090 |

553,670 |

613,963 |

613,417 |

462,450 |

|

전체 영업이익 |

11,923 |

13,378 |

24,685 |

27,033 |

23,343 |

|

VC부문 매출 |

18,324 |

26,870 |

33,386 |

42,876 |

41,102 |

|

VC부문 영업이익 |

50 |

-767 |

-1,069 |

-1,198 |

-1,313 |

출처: LG전자 정기보고서

또한 당사의 자동차 부품 제조 역시 기존 주요 매출처인 LG전자(주)를 상대로 납품하고 있습니다. LG전자의 VC부문 매출은 2016년 26,870억원에서 2017년 33,386억원, 2018년 42,876억원으로 지속 성장 하였습니다. 그러나 영업이익은 2016년 767억원 적자, 2017년 1,069억원 적자, 2018년 1,198억원 적자로 역성장하고 있으며, 2019년 3분기까지 적자를 지속하고 있습니다. 당사의 자동차 부품 매출은 LG전자(주)를 상대로만 발생하고 있어 LG전자(주) 실적에 큰 영향을 받습니다. LG전자(주)는 향후 VC 부문을 신 성장동력으로 삼고 있는 바 단기간 내 사업철수는 예상되지 않으나, 사업 구조조정 등으로 당사의 실적에 영향을 미칠 수 있습니다. 또한 당사 VC사업부문에서 생산하고 있는 제품은 LG전자가 취급하는 전체 완성차업체 중 특정 완성차 업체에만 적용되는 것으로써 LG전자 VC부문의 성장이 직접적으로 당사에 수혜가 되지 않을 수 있으니 투자자들께서는 유의하시기 바랍니다.

[지속적인 연구개발에 대한 위험]

|

바. 당사가 영위하고 있는 휴대폰 부품 금형 및 부품 제품 제조는 사업의 특성상 지속적인 연구개발과 핵심 기술 및 연구 인력에 대한 지속적인 투자와 관리가 필요하며 이 요건이 충족되지 않을 시에는 당사는 해당 분야에서의 경쟁력 저하로 사업환경이 악화될 수 있습니다. 또한 연구개발에 비용을 투여했음에도 관련 기술이 상용화되지 않거나 단일 매출처인 LG전자(주)의 경영전략이 변경될 경우 당사의 수익성이 악화될 수 있습니다. 투자자 여러분께서는 이점 유의하시기 바랍니다. |

당사가 영위하고 있는 휴대폰 부품 제조 사업부문은 기술의 진화와 트렌드의 변화가 빠른 업종입니다. 짧은 교체 주기로 인해 신기술을 적용한 신제품이 쏟아져 나오고 있으며, 이러한 추세는 향후에도 지속될 것으로 예상됩니다. 이에 당사는 주 매출처인 LG전자(주)와 신제품 연구개발 단계에서부터 긴밀한 공조 체제 아래 정보 공유, 공동개발을 수행하고 있으며, 연구개발 분야에 지속적으로 투자를 하고 있습니다.

당사는 연구개발 업무 중 개발에 그 비중이 치중되어 있으며, 여기서 개발이라 함은 LG전자(주) 측에서 확정한 신제품의 디자인을 당사에서 양산화하기 위한 기구의 수정 개발 또는 양산성 및 신뢰성을 확보하기 위한 작업을 의미합니다.

|

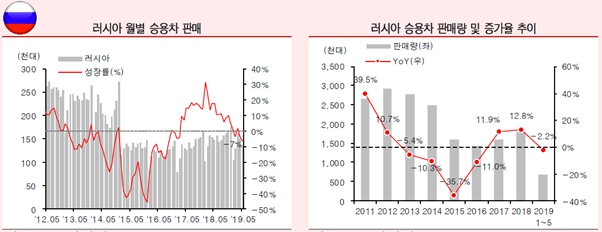

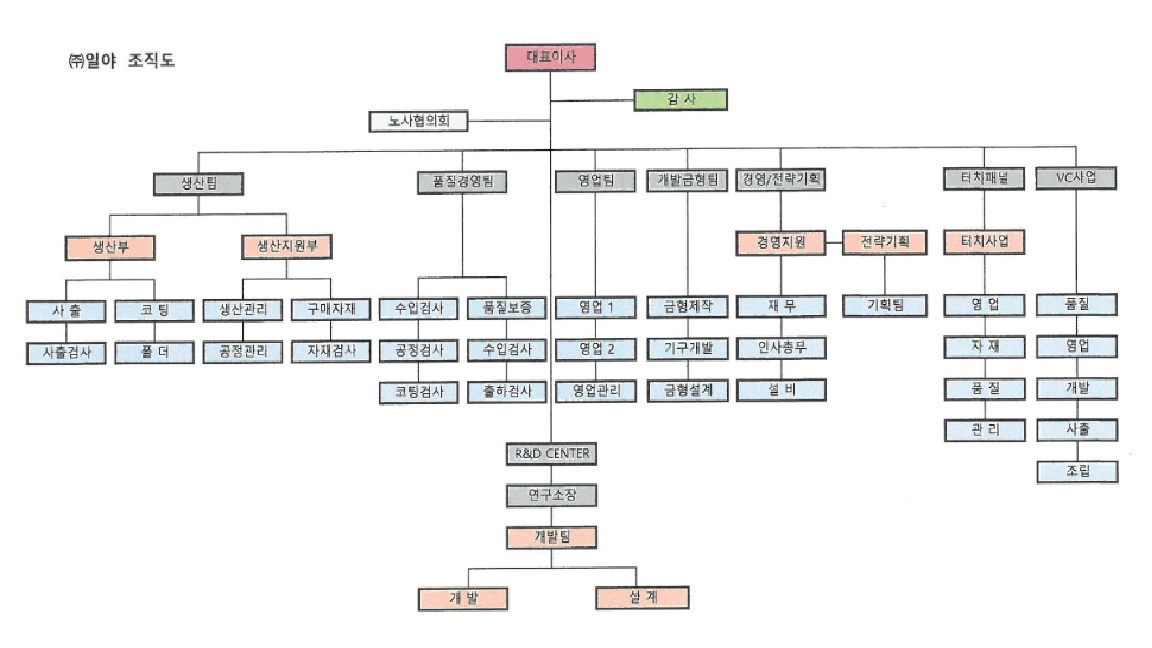

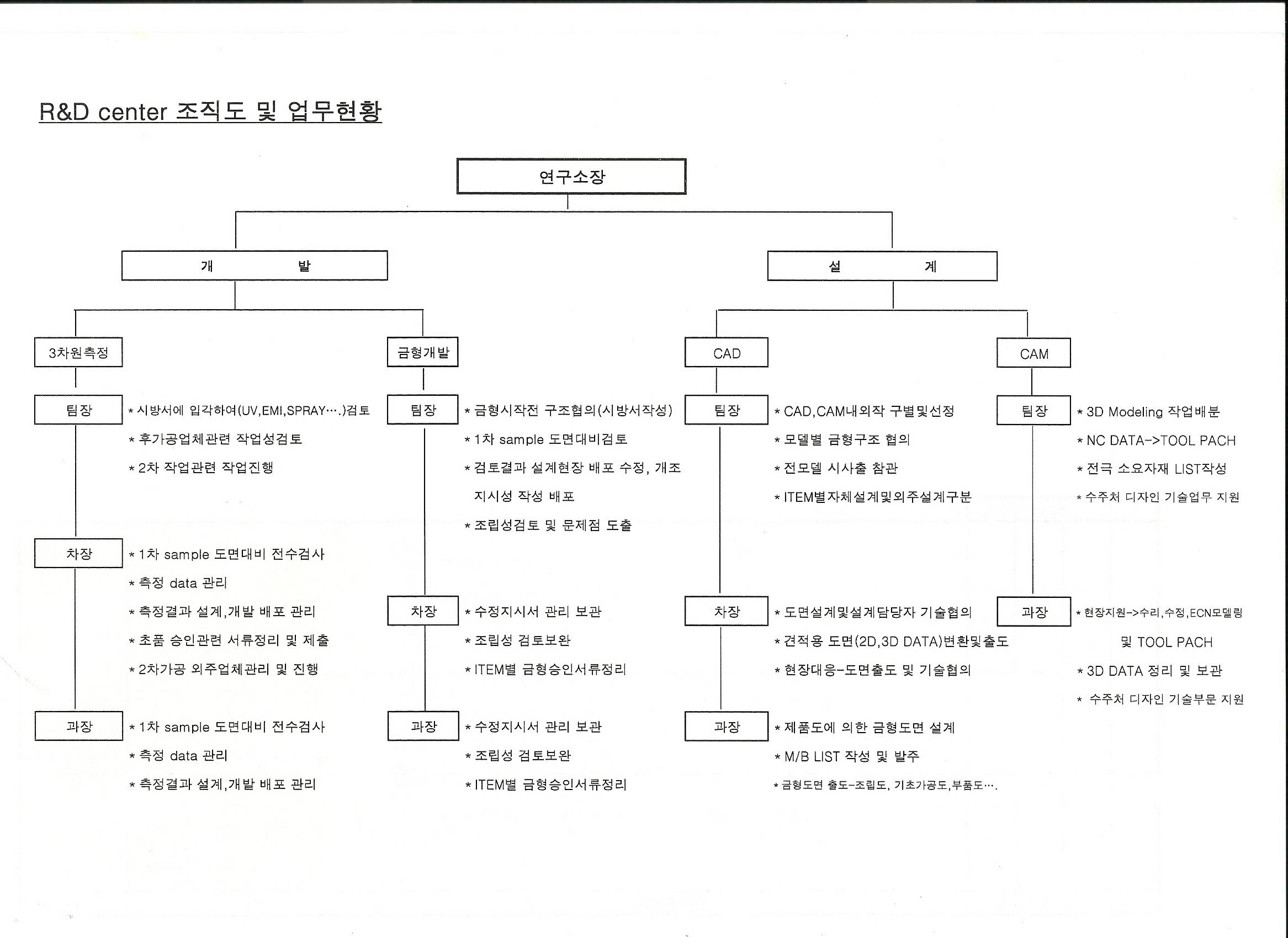

[연구개발 조직] |

|

|

연구개발조직 |

(출처: 당사 내부자료)

|

[당사 주요 연구 개발 실적] |

|---|

|

(1) 나노셀롤로오스(강화플라스틱) 개발 ① 휴대폰 CASE 및 사출품 강도 개선 ② 휴대폰 CASE 및 사출품 경량화를 위한 소재 개발 (2) 휴대폰 관련 소형사출물 및 양산자동화 설비 개발 ① 생산력 향상을 위한 기구개발 ② 설계 및 생산표준화에 의한 품질, 생산능력 향상 (3) 휴대폰 강도 경량화 ① 휴대폰 CASE의 강도 경량화 개선을 위하여 일반 PC사출에서 GLASS FIBER(유리섬유)가 함유된 재질로의 전환(개발 모델 적용중) ② 플라스틱 가공물 무하도증착 신공법 적용 METAL 디자인 표면처리 (개발 모델 적용중) (4) 신제품 개발속도가 빨라짐에 따라 이에 대응하기 위하여 SUB ASS'Y 체제에서 EMS 체제로의 전환 (5) 연구소 설립(2006년 7월 6일. 한국산업기술진흥협회 등록)(제20062236호) 휴대폰관련 연구개발을 위한 일야R&D Center를 설립하여 제품의 신기술개발, 제품의 품질 향상 등 연구개발 활동을 한층 더 UP-GRADE. (6) 연구개발 실적 ① 통신기기 치수편차 최소화 및 개선 및 사내표준화 구축 ② 제품 Weld Line Type 개선 ③ 휴대폰 금형 Slide in Gate 개발완료 ④ 휴대폰 제품 Discolor(No Spray)개선 ⑤ 휴대폰 설계 최적화를 위한 Progress 구축 진행 ⑥ Insert 사출 개발 구축 ⑦ 휴대폰 금형 Gate No 사상 개발 진행 ⑧ GLASS FIBER(GF) 함유된 강도 높은 금형개발 구축 완료 ⑨ 경면(鏡面)제품 금형 개발진행 ⑩ 터치윈도우 패널 특허등록 ⑪ 스케일 세정기 특허 출원 ⑫ 금형 예열 장치 특허 출원 ⑬ WINDOW LCD 고주파 모듈분리 장치 특허 출원 ⑭ SMART PHONE 방수 시험용 장치 특허 출원 중 |

이에 당사는 2016년 1,139백만원, 2017년 548백만원, 2018년 444백만원, 2019년 3분기 387백만원을 연구개발비용으로 투자하였으며, 매년 매출액 대비 1~2% 수준의 연구개발비용을 투자해오고 있습니다.

| [당사 연구개발비용 내역현황] |

| (단위 : 천원) |

|

과 목 |

2016 |

2017 |

2018 |

2019 3분기 |

|

|---|---|---|---|---|---|

|

원 재 료 비 |

- |

- |

- |

- |

|

|

인 건 비 |

350,525 |

303,285 |

235,063 |

250,558 | |

|

감 가 상 각 비 |

- |

- |

- |

- |

|

|

위 탁 용 역 비 |

70,955 |

11,761 |

- |

- |

|

|

기 타 |

717,435 |

233,013 |

208,892 |

136,374 |

|

|

연구개발비용 계 |

1,138,915 |

548,059 |

443,955 |

386,932 |

|

|

회계처리 |

판매비와 관리비 |

1,138,915 |

548,059 |

443,955 |

386,932 |

|

제조경비 |

- |

- |

- |

- |

|

|

개발비 |

- |

- |

- |

- |

|

|

연구개발비 / 매출액 비율[연구개발비용계÷당기매출액×100] |

1.50% |

1.28% |

1.54% |

1.84% | |

출처: 당사 내부자료

주) 2019년 3분기의 수치는 연결재무제표 수치입니다.

당사의 연구개발비는 2018년 444백만원으로 2016년 1,139백만원 및 2017년 548백만원에 비해 점차 감소하고 있으며, 2019년 3분기 기준 387백만원으로, 연환산시 전년과 유사한 수준을 나타내고 있습니다. 매출액 대비 연구개발비 비율은 2019년 3분기 1.84%를 기록하여 과거에 비해 소폭 상승하였으나 이는 전체 매출 하락에 따른 효과인 것으로 파악되며, 당사의 주 매출처인 LG전자(주)에서 신제품 출시에 따라 새로운 제품에 대한 개발이 진행되었으나 플라스틱 제품에 대한 수요가 적어 매출과 개발비가 감소하고 있는 것으로 판단됩니다.

당사가 영위하고 있는 모바일 케이스 사업부문은 사업의 특성상 지속적인 연구개발과 핵심 기술 및 연구 인력에 대한 지속적인 투자와 관리가 필요합니다. 하지만 당사의 이러한 인적자원 및 기술력 확보를 위한 노력에도 불구하고 국내 경쟁사 대비 자금력 및 규모의 경제, 공급원 확보 등의 영역에서 상대적으로 열악한 상황입니다. 만일 당사가 이 같은 어려움을 극복하지 못하고 필수 인적자원의 이탈 및 기술력 유출이 발생한다면 당사의 향후 사업성이 악화될 수 있습니다. 또한 연구개발에 투여된 비용에도 불구하고 관련 기술이 상용화되지 않거나 단일 매출처인 LG전자(주)의 경영전략이 변경됨으로 인해 개발한 기술의 수익성이 훼손될 경우, 당사의 실적에도 악영향을 미칠 수 있습니다. 투자자 여러분께서는 이점 유의하시기 바랍니다.

[최저임금 인상에 따른 위험]

|

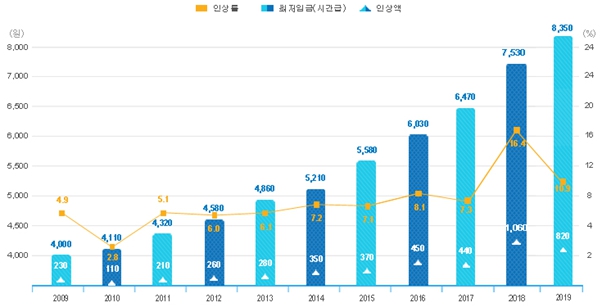

사. 당사는 플라스틱 휴대폰 부품을 사출하여 타 협력사로부터 공급받은 부품과 함께 조립하여 반제품 형태로 고객사에 납품하고 있습니다. 이중 조립과정에서 많은 인력이 필요하며 따라서 인건비가 당사의 수익성에 큰 영향을 미치고 있습니다. 우리나라 최저임금은 경제가 성장함에 따라 지속적으로 상승하고 있습니다. 우리나라 최저임금은 2009년 4,000원에서 2019년 8,350원으로 10년간 약 108.8% 상승하였습니다. 이러한 최저임금 상승은 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자분들께서는 이점 유의하여 주시기 바랍니다. |

우리나라 최저임금은 경제가 성장함에 따라 지속적으로 상승하고 있습니다. 2009년 4,000원에서 2019년 8,350원으로 10년간 약 108.8% 상승하였습니다. 특히 2019년 최저임금은 전년대비 10.9% 증가하여 그 상승세가 두드러졌습니다. 2020년 최저임금 또한 8,590원으로 결정되어 2018년 대비 2.9%상승하였습니다.

최저임금제는 임금격차 완화로 소득분배를 개선시키고, 근로자에게 일정 수준이상의 생계를 보장해 줌으로써 생활을 안정시켜 노동생산성을 향상시키는 것이 목적입니다. 소득분배를 통한 경제성장과 저소득자 삶의 질 향상이라는 사회의 추세에 따라 최저임금은 지속적으로 증가할 것으로 예상됩니다.

|

[최저임금 상승 추이] |

|

|

최저임금 상승 추이 |

출처 : 최저임금위원회

당사는 플라스틱 휴대폰 부품을 사출하여 타 협력사로부터 공급받은 부품과 함께 조립하여 반제품 형태로 고객사에 납품하고 있습니다. 이중 조립과정에서 많은 인력이 필요하며 따라서 인건비가 당사의 수익성에 큰 영향을 미치고 있습니다.

당사는 2019년 3분기 기준 총 67명의 직원을 고용하고 있으며 1인당 평균급여액은 19백만원 입니다.

|

(단위 : 명, 년, 백만원) |

|

사업부문 |

성별 |

직 원 수 |

평 균 |

연간급여 |

1인평균 |

|---|---|---|---|---|---|

|

휴대폰부품 |

남 |

44 |

4.9 | 928 |

21 |

|

휴대폰부품 |

여 |

23 |

2.8 | 372 |

16 |

|

합 계 |

67 |

4.1 |

1,300 |

19 |

|

(기준일 : 2019년 09월 30일)

주1) 급여총액은 소득세법 제20조에 따라 관할 세무서에 제출하는 근로소득지급명세서의 근로소득 기준(근로소득공제 반영전)으로 작성 되었으며, 등기임원 5명의 금액은 포함되지 않았습니다.

당사가 지출하는 비용을 성격별로 분류하였을 때, 2016년 인건비로 6,167백만원, 2017년 6,451백만원, 2018년 7,655백만원을 지출하였습니다. 2016년 이후 점차 증가하는 추세를 보이고 있으며, 전체 비용 중 인건비 비중 또한 2016년 8.5%, 2017년 13.7%, 2018년 21.7%로 증가하였습니다.

하지만 당사는 전방산업 부진에 따른 당사 매출 및 실적 악화가 지속됨에 따라 2018년 하반기부터 비용절감을 위한 인력 구조조정에 돌입하여, 기존 사출 부문 정규 생산직의 비중을 감소시켰고 이에 따라 2019년 3분기는 인건비로 1,805백만원을 지출하였습니다. 이는 전체 비용대비 비중은 2.4%로 2018년 기준 비중보다 19.3%p 감소하였습니다.

|

[비용의 성격별 분류] |

|

(단위 : 천원) |

|

구 분 |

2016년 |

2017년 |

2018년 |

2019년 3분기 |

|---|---|---|---|---|

|

제품 및 재공품의 변동 |

-141,052 |

-793,708 |

(1,774,791) |

(363,093) |

|

원재료의 사용액 |

40,873,001 |

22,923,143 |

13,459,286 |

60,991,319 |

|

인건비 |

6,167,022 |

6,450,986 |

7,654,882 |

1,805,007 |

|

감가상각비 |

2,309,120 |

2,476,856 |

2,309,726 |

1,825,165 |

|

소모품비 |

386,337 |

83,098 |

43,584 |

30,573 |

|

외주가공비 |

14,304,950 |

11,230,994 |

8,293,057 |

959,283 |

|

지급수수료 |

4,330,671 |

1,312,307 |

1,255,732 |

5,131,312 |

|

기타비용 |

4,274,082 |

3,460,990 |

4,096,296 |

4,865,939 |

|

합 계 |

72,504,131 |

47,144,666 |

35,337,772 |

75,245,505 |

출처 : 당사 내부자료

주) 2019년 3분기의 수치는 연결재무제표 수치입니다.

|

[전체 비용대비 인건비 비중] |

|

(단위 : %) |

|

구 분 |

2016년 |

2017년 |

2018년 |

2019년 3분기 |

|---|---|---|---|---|

| 인건비 비중 | 8.5% | 13.7% | 21.7% | 2.4% |

출처 : 당사 내부자료

주) 2019년 3분기의 수치는 연결재무제표 수치입니다.

하지만 기존 당사가 영위하는 사업에서 인력수요가 다시 발생하여 고용인원이 증가하게 된다면, 국내의 최저임금 상승 추세는 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 당사가 기존에 영위하던 사업의 특성 상 에스에프스틸 인수 이전 인건비는 전체 비용의 20%에 달했습니다. 이에 따라 최저임금이 상승하는 경우 경우 당사의 수익은 저하될 수 있습니다. 투자자분들께서는 이점 유의하여 주시기 바랍니다.

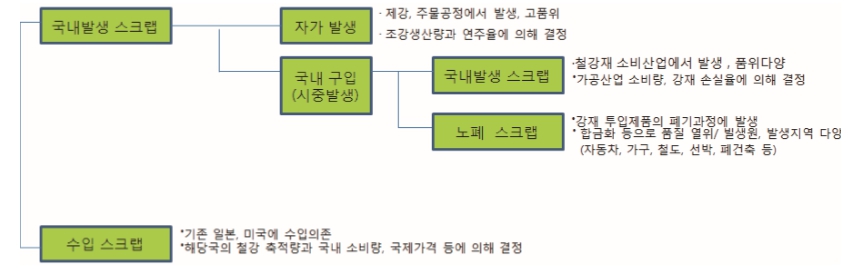

②철스크랩 사업

당사는 2019년 1월 14일 세아베스틸에 대한 철스크랩 납품권을 보유하는 있는 구좌(납품)업체인 ㈜에스에프스틸을 인수하여 철스크랩 사업을 영위하고 있습니다. 철스크랩 사업은 3대 제철원료로서 발생원에 따라 자가발생 철스크랩, 가공 철스크랩, 노폐 철스크랩으로 구분이 됩니다. ㈜에스에프스틸은 전국적으로 산재되어있는 이 철스크랩을 소상, 중상들에게 수집하여 제강업체에 판매하는 사업을 진행하고 있습니다.

[철강제품 공급과잉 위험]

|

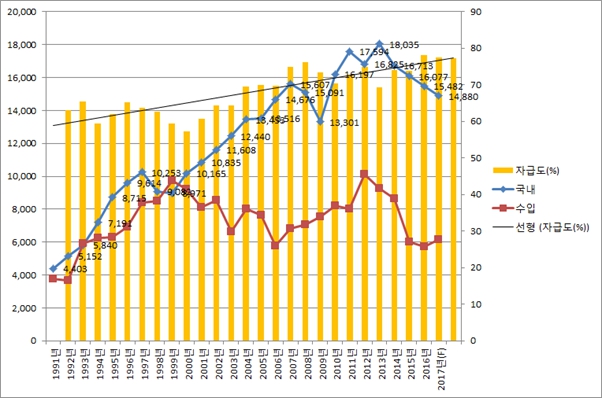

아. 당사가 영위하는 철스크랩 사업의 주된 매출처는 철강사 및 제강사로 당사의 수익성은 매출처들이 속한 철강산업의 현황과 높은 상관관계가 있습니다. 최근까지 철강제품은 국내뿐 아니라 전세계적으로 공급과잉 상황에 놓여 있습니다. 국내의 경우 지난 10년간 대규모 설비투자로 인하여 2018년 기준 국내 조강생산량 은 72.5백만톤을 기록하며 2011년 56.4백만톤에서 2017년 56.2백만톤으로 정체되어 있는 상황에서 다소 회복한 모습입니다. 2004년 이후부터 전세계 조강생산량 은 지속적으로 증가하였으며 2018년말 기준 세계 철강제품 생산량의 약 51%를 차지하는 중국의 생산량 또한 지속적으로 증가하는 모습을 보이고 있어 이에 따른 과잉설비투자는 철강제품 가격에 부정적인 영향을 미칠 가능성이 높습니다. 2016년부터 진행된 중국의 철강업 구조조정은 전세계적 철강제품 공급과잉 현상을 다소 완화시켜 2018년 초반까지 철강제품 가격 정상화를 야기하였으나, 2019년 부터는 물리적인 생산설비 감축단계가 마무리되고 대형 철강사단 인수, 합병으로 구조조정 방향을 선회하였습니다. 뿐만아니라 미중무역분쟁 심화 이후 환경보호보다는 경기회복을 우선하는 정책이 재현됨에 따라 2019년 들어 철강 생산량 증가세가 가속화되고 있습니다. 이에 따라 당사는 철강제품 공급 과잉 부담으로 인한 철스크랩 가격하락과 수익성 악화 위험에 여전히 노출될 가능성이 있습니다. |

한국철강협회가 최근 집계한 자료에 따르면 철강제품의 공급측면에서 보면 국내의 경우 지난 10년간 대규모 설비투자로 인하여 2018년말 기준 국내 조강생산량은 72.5백만톤을 기록하며 2011년 56.4백만톤에서 2017년 56.2백만톤으로 정체되어 있던 상황에서 다소 회복한 모습입니다.

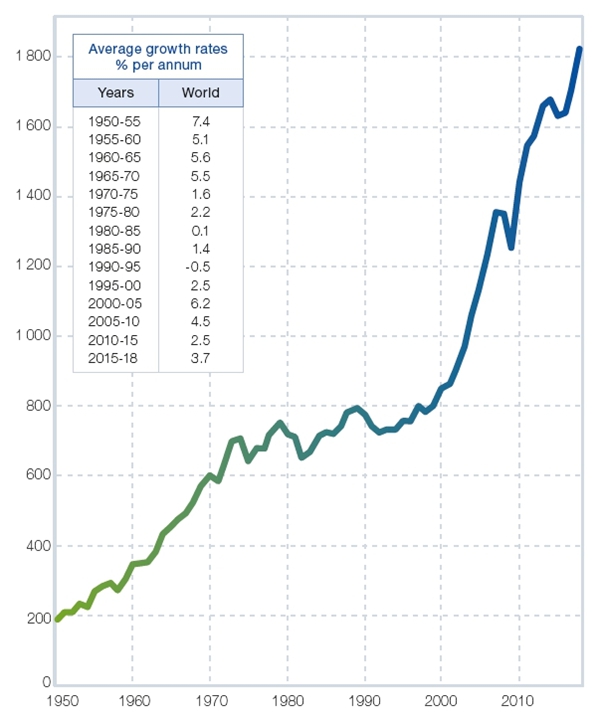

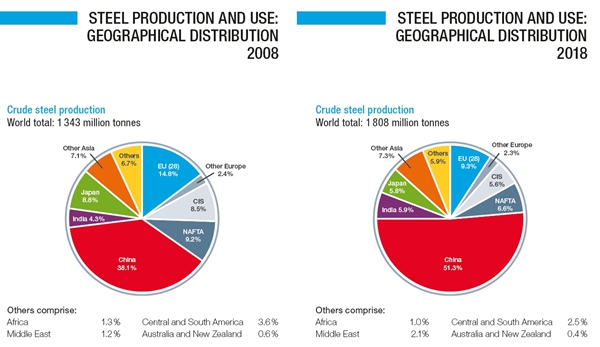

전세계 조강생산량은 산업화가 진행된 이래로 지속적으로 증가했으며, 1950년 약 189백만톤의 생산량에서 2018년 약 1,808백만톤까지 증가하였습니다. 특히 2000년부터 2014년까지 전세계 철강산업은 중국의 고도성장에 따른 철강 수요 급증에 힘입어 높은 속도로 성장하였으며 이에 따라 신규 생산설비 투자 및 철강생산량도 함께 증가하였습니다. 2008년말 기준 중국의 철강생산량은 전세계 철강생산량의 약 38.1%를 차지하였으나, 2018년말 기준 해당 수치는 51.3%로 증가하며 중국의 생산량은 지속적으로 증가하는 추세를 보이고 있습니다.

|

[전세계 조강생산량 변동 추이] |

|

(단위 : 백만톤, %) |

|

|

세계 조강생산량 |

자료 : 세계철강협회(WSA)

|

[전세계 조강생산량 지역분포] |

|

(단위 : 백만톤, %) |

|

|

전세계 철강생산량 지역 분포 |

자료 : 세계철강협회(WSA)

철 최대 생산국인 중국의 경우 2016년부터 정부주도하의 철강업 구조조정을 진행했습니다. 2016년 1월 중국 국무원은 철강재 공급 측 구조조정의 일환으로 향후 5년간 철강 생산능력을 1억~1.5억 톤 감축하겠다고 발표했습니다. 이후 2016년 4,500만톤이라는 구체적인 생산설비 폐쇄 목표가 발표되었고 실제로 목표치를 크게 상회하는 8,000만톤의 생산설비 감축에 성공하였습니다. 또한 2016년 11월 공업정보화부를 통해 생산능력을 2020년까지 10억톤 이하로 통제할 것임을 밝혔고, 2017년 5,000만톤의 폐쇄 목표를 밝혔습니다.