|

|

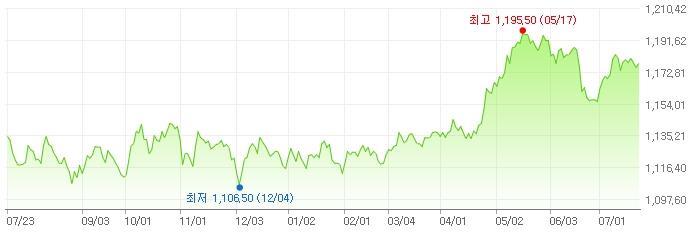

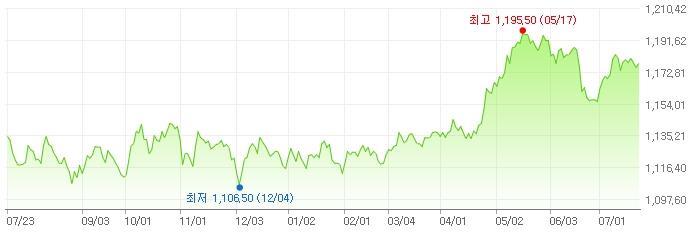

원달러 환율변동 추이_정정전 |

정 정 신 고 (보고)

| 2019년 11월 11일 |

1. 정정대상 공시서류 : 증권신고서(채무증권)

2. 정정대상 공시서류의 최초제출일 : 2019년 10월 10일

3. 정정사항

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2019.10.10 | 증권신고서(지분증권) | 최초 제출 |

| 2019.11.11 | [기재정정] 증권신고서(지분증권) | 기재 정정 (초록색) |

| [정정내용] |

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| [요약정보] | |||

| 1. 핵심투자위험 | 핵심투자위험의 요약정보는 본문의 정정사항을 반영하였으므로, 본 정정표에 별도로 기재하지 않았습니다. | ||

| [제1부 모집 또는 매출에 관한 사항] III. 투자위험요소 |

|||

| 사업위험. | 3분기 분기보고서 제출 등에 따른 내용 정정 |

주1-1) 정정 전 | 주1-2) 정정 후 |

| 사업위험 가. | 주2-1) 정정 전 | 주2-2) 정정 후 | |

| 사업위험 나. | 주3-1) 정정 전 | 주3-2) 정정 후 | |

| 사업위험 다. | 주4-1) 정정 전 | 주4-2) 정정 후 | |

| 사업위험 라. | 주5-1) 정정 전 | 주5-2) 정정 후 | |

| 사업위험 마. | 주6-1) 정정 전 | 주6-2) 정정 후 | |

| 회사위험. | 주7-1) 정정 전 | 주7-2) 정정 후 | |

| 회사위험 가. | 주8-1) 정정 전 | 주8-2) 정정 후 | |

| 회사위험 나. | 주9-1) 정정 전 | 주9-2) 정정 후 | |

| 회사위험 다. | 주10-1) 정정 전 | 주10-2) 정정 후 | |

| 회사위험 라. | 주11-1) 정정 전 | 주11-2) 정정 후 | |

| 회사위험 마. | 주12-1) 정정 전 | 주12-2) 정정 후 | |

| 회사위험 사. | 주13-1) 정정 전 | 주13-2) 정정 후 | |

| 회사위험 아. | 주14-1) 정정 전 | 주14-2) 정정 후 | |

| [제1부 모집 또는 매출에 관한 사항] IV. 인수인의 의견 |

|||

| - | 3분기 분기보고서 제출 등에 따른 내용 정정 |

주15-1) 정정 전 | 주15-2) 정정 후 |

| * 정오표 내용 외 단순 오기는 본문에 직접 반영하였습니다. * 제2부 발행인에 관한 사항은 분기보고서(3분기) 내용을 반영하였으며, 정오표를 별도로 기재하지 않았습니다. |

|||

주1-1) 정정 전

| [당사 품목별 매출 현황] | |

| (연결 기준) | (단위 : 백만원) |

| 사업 부문 |

사업 설명 |

주요제품 | 2019년 반기(누적) |

2019년 1분기 |

2018년 | 2017년 | 2016년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 나노광학 | 휴대폰카메라모듈, 자동차용 센서용 렌즈 등 제조 | AF모듈 | 52,104 | 75% | 22,886 | 73% | 90,315 | 70% | 63,732 | 54% | 58,791 | 49% |

| 금형 | 판매금형 제조 | 금형 | 14,789 | 21% | 8,008 | 25% | 31,929 | 25% | 38,820 | 33% | 39,691 | 33% |

| 부품 | 휴대폰플라스틱 외관제품 및 부품 반도체 검사용 소켓 등 제조 | 단말기, 광학 부품 반도체 검사용 소켓 등 | 2,576 | 4% | 613 | 2% | 6,355 | 5% | 16,508 | 14% | 22,077 | 18% |

| 합 계 | 69,469 | 100% | 31,507 | 100% | 128,599 | 100% | 119,060 | 100% | 120,559 | 100% | ||

| (자료 : 당사 제시) |

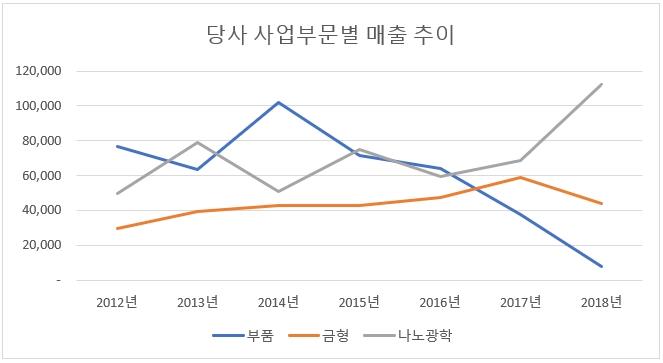

당사의 금형사업부문의 매출액은 2016년 397억원, 2017년 388억원, 2018년 319억원, 2019년 반기 148억원으로 중국의 금형산업과의 경쟁 심화 등 비우호적인 영업환경으로 인해 수익성이 악화되어 가고 있으며, 부품사업부문의 매출액 또한 기 납품하였던 휴대폰 외관제품 등의 수주가 전반적으로 감소하면서 2016년 221억원, 2017년 165억원, 2018년 63억원, 2019년 반기 26억원으로 점차 감소하고 있습니다.

당사의 나노광학사업부문은 휴대폰카메라모듈 및 자동차 센서용 렌즈 제작 등을 담당하고 있으며, 그중 휴대폰카메라모듈의 사업실적이 좋아지면서 당사의 매출액 및 매출비중이 2016년 588억원(49%), 2017년 637억원(54%), 2018년 903억원(70%), 2019년 1분기 229억원(73%), 2019년 반기 521억원(75%)로 당사의 매출성장에 크게 기여하고 있습니다.

| [당사 사업부문별 실적 추이] | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

당사의 사업부문별 실적 추이를 살펴보면 비우호적인 영업환경으로 인해 부품부문 및 금형부분은 2018년에 이어 2019년 1분기, 2019년 반기에도 영업적자가 지속되고 있습니다. 이에 당사는 원가절감, 주요 자산의 매각 등의 자구계획을 추진 중에 있습니다. 반면, 나노광학사업부문은 베트남법인의 빠른 안정화로 인해 원가율이 개선되면서 영업수익률이 점차 증가하고 있습니다.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

주1-2) 정정 후

| [당사 품목별 매출 현황] | |

| (연결 기준) | (단위 : 백만원) |

| 사업 부문 |

사업 설명 |

주요제품 | 2019년 3분기(누적) |

2019년 반기(누적) |

2019년 1분기 |

2018년 | 2017년 | 2016년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 나노광학 | 휴대폰카메라모듈, 자동차용 센서용 렌즈 등 제조 | AF모듈 | 77,162 | 74% | 52,104 | 75% | 22,886 | 73% | 90,315 | 70% | 63,732 | 54% | 58,791 | 49% |

| 금형 | 판매금형 제조 | 금형 | 22,973 | 22% | 14,789 | 21% | 8,008 | 25% | 31,929 | 25% | 38,820 | 33% | 39,691 | 33% |

| 부품 | 휴대폰플라스틱 외관제품 및 부품 반도체 검사용 소켓 등 제조 | 단말기, 광학 부품 반도체 검사용 소켓 등 | 4,133 | 4% | 2,576 | 4% | 613 | 2% | 6,355 | 5% | 16,508 | 14% | 22,077 | 18% |

| 합 계 | 104,268 | 100% | 69,469 | 100% | 31,507 | 100% | 128,599 | 100% | 119,060 | 100% | 120,559 | 100% | ||

| (자료 : 당사 제시) |

당사의 금형사업부문의 매출액은 2016년 397억원, 2017년 388억원, 2018년 319억원, 2019년 3분기(누적) 230억원(연환산 307억원)으로 중국의 금형산업과의 경쟁 심화 등 비우호적인 영업환경으로 인해 수익성이 악화되어 가고 있으며, 부품사업부문의 매출액 또한 기 납품하였던 휴대폰 외관제품 등의 수주가 전반적으로 감소하면서 2016년 221억원, 2017년 165억원, 2018년 63억원, 2019년 3분기 41억원(연환산 55억원)으로 점차 감소하고 있습니다.

당사의 나노광학사업부문은 휴대폰카메라모듈 및 자동차 센서용 렌즈 제작 등을 담당하고 있으며, 그중 휴대폰카메라모듈의 사업실적이 좋아지면서 당사의 매출액 및 매출비중이 2016년 588억원(49%), 2017년 637억원(54%), 2018년 903억원(70%), 2019년 3분기 772억원(74%)로 당사의 매출성장에 크게 기여하고 있습니다.

| [당사 사업부문별 실적 추이] | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

당사의 사업부문별 실적 추이를 살펴보면 비우호적인 영업환경으로 인해 부품부문 및 금형부분은 2018년에 이어 2019년 1분기, 2019년 반기, 2019년 3분기에도 영업적자가 지속되고 있습니다. 이에 당사는 원가절감, 주요 자산의 매각 등의 자구계획을 추진 중에 있습니다. 반면, 나노광학사업부문은 베트남법인의 빠른 안정화로 인해 원가율이 개선되면서 영업수익률이 점차 증가하고 있습니다.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

주2-1) 정정 전

| 가. 카메라모듈 산업 관련 위험 카메라모듈 제조는 당사의 나노광학 사업부문이 담당하고 있으며, 2019년 반기 기준 매출액 521억원으로 당사의 반기 매출액 중 75% 차지하는 영향력이 큰 사업 부문이라고 볼 수 있습니다. 카메라 모듈 시장의 규모는 휴대전화의 카메라탑재비율에 따라 꾸준한 성장이 이루어질 것으로 전망됩니다. 아울러, 전방산업인 휴대폰 카메라의 주요 제조사인 삼성전자가 중저가 스마트폰 모델 강화전략을 펼치면서 멀티 카메라 탑재가 늘어나고 있으며, 고급 스마트폰 모델에도 듀얼에서 트리플로 진화하는 속도가 예상보다 빨라 당사의 카메라모듈 매출은 지속적으로 증가하고 있습니다. IHS 자료에 의하면 글로벌 듀얼카메라 탑재 스마트폰 출하량은 2018년 약 5.7억대, 2019년 약 7.2억대, 2020년 약 8.6억대로 지속적으로 증가할 것으로 전망되며, 글로벌 트리플카메라 탑재 스마트폰 출하량 또한 2018년 약 0.3억대, 2019년 약 1.2억대, 2020년 약 2.1억대로 증가할 것으로 전망되고 있습니다. 그럼에도 불구하고 당사의 전방산업(삼성전자 등 휴대폰 제조)의 침체 및 국내외 시장 여건의 악화, 경쟁 심화 등으로 인해 당사가 영위하는 카메라 모듈 사업부의 매출처의 수요가 감소한다면 당사의 매출에 심각한 악영향을 미칠 수 있습니다. 2019년 반기 기준 당사의 나노광학 사업부문의 매출비중은 75%이며, 카메라모듈 사업부의 매출변동 발생은 당사의 매출액 및 재무구조에 큰 영향을 미칠 수 있다는 점 투자자께서는 유의하시어 투자해주시기 바랍니다. |

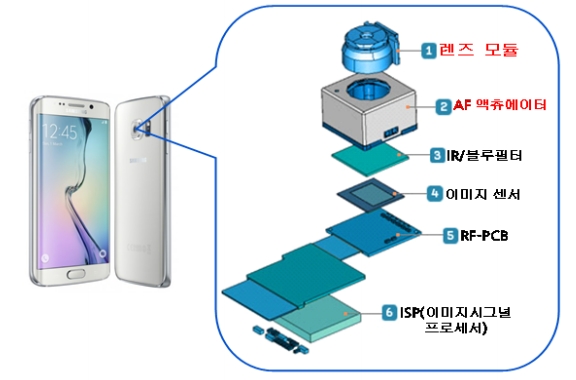

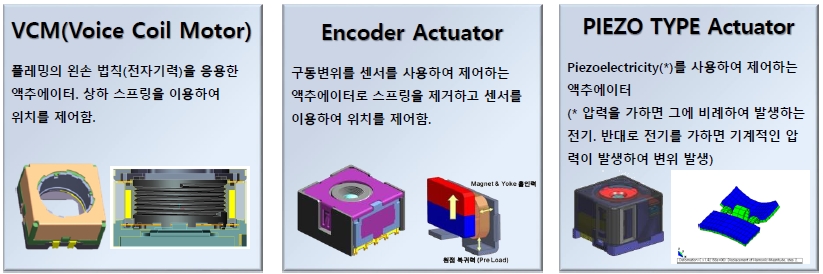

당사의 주력사업인 카메라모듈 산업은 기술력과 설비에 대한 투자의 요구량이 높고 초기에는 원재료의 개발에 많은 시간이 소요되는 진입장벽이 높은 산업입니다. 첨단 광학 기술을 기반으로 전기, 전자 부문의 기술을 접목하는 산업이며 기술 및 시제품 개발 속도가 빠르다고 볼 수 있습니다. IT산업 발달과 함께 소비수요가 큰 폭으로 확대되고 있으며, 응용기술을 통한 제품 다양화가 가능한 고부가가치 산업이라고 볼 수 있습니다.

카메라모듈 제조는 당사의 나노광학 사업부문이 담당하고 있으며, 2019년 반기 기준 매출액 521억원으로 당사의 반기 매출액 중 75% 차지하는 영향력이 큰 사업 부문이라고 볼 수 있습니다. 나노광학 사업부문의 주요 제품은 다음과 같습니다.

(중략...)

당사의 나노광학 사업부문은 AF부문과 LENS부문으로 구분됩니다. 2019년 반기 기준 AF부문의 매출액은 484억원(나노광학 사업부문의 약 93%)으로 상당부분 차지하고 있으며, 나노광학 사업부문은 AF부문의 휴대폰 카메라 모듈 관련 제품에 절대적인 영향력을 받고 있다고 볼 수 있습니다.

| [나노광학 사업부문 매출현황] | |

| (단위 : 백만원) | |

| 사업부문 | 주요제품 | 2019년 반기 |

2019년 1분기 |

2018년 | 2017년 | 2016년 | |

|---|---|---|---|---|---|---|---|

| 나노광학 | AF부문 | 휴대폰카메라모듈 | 48,449 | 20,761 | 81,785 | 54,668 | 49,946 |

| 렌즈부문 | 자동차용 센서용 렌즈 | 3,655 | 2,125 | 8,530 | 9,065 | 8,845 | |

| 합계 | 52,104 | 22,886 | 90,315 | 63,732 | 58,791 | ||

| (자료 : 당사 제시) |

렌즈부문의 매출액이 하락한 이유는 사드미사일 배치로 인한 한국과 중국간의 관계가 악화되면서 당사 렌즈사업부문의 최종 고객사인 H사의 판매량이 감소하였고, 이로 인하여 당사의 렌즈부문 매출 또한 감소한 상황입니다. 그렇지만 최근 신규모델 출시 및 미국시장에서의 선전으로 판매가 증가하는 추세를 보이고 있으며, 이로 인하여 당사 또한 매출이 다시금 증가추세로 돌아설것으로 예상 되고 있습니다. 현재는 차량용 렌즈 공급을 위주로 하고 있습니다만, 당사가 보유하고 있는 기술을 토대로, 모바일/CCTV 등 다양한 분야의 사업 확장이 가능한 상태이며, 다각적으로 검토하고 있습니다.

당사의 나노광학 사업부문 중 주요 제품은 카메라 모듈(AF 모듈)입니다. 당사가 생산한 AF 모듈 자동초점(Auto Focus) 카메라모듈으로 콤펙트 카메라 모듈(CCM) 등을 생산하는 (주)파워로직스 등의 완성품 업체로 매출하고, (주)파워로직스 등 당사가 제조한 AF모듈에 렌즈, PCB등을 결합한 완성품을 삼성전자에 매출하여 스마트폰 제조 등에 사용되고 있습니다.

(중략...)

그럼에도 불구하고 당사의 전방산업(삼성전자 등 휴대폰 제조)의 침체 및 국내외 시장 여건의 악화, 경쟁 심화 등으로 인해 당사가 영위하는 카메라모듈 사업부의 매출처의 수요가 감소한다면 당사의 매출에 심각한 악영향을 미칠 수 있습니다. 2019년 반기 기준 당사의 나노광학 사업부문의 매출비중은 75%이며, 카메라모듈 사업부의 매출변동 발생은 당사의 매출액 및 재무구조에 큰 영향을 미칠 수 있다는 점 투자자께서는 유의하시어 투자해주시기 바랍니다.

주2-2) 정정 후

| 가. 카메라모듈 산업 관련 위험 카메라모듈 제조는 당사의 나노광학 사업부문이 담당하고 있으며, 2019년 3분기 (누적) 매출액은 772억원으로 당사의 3분기(누적) 매출액 중 74%를 차지하는 영향력이 큰 사업 부문이라고 볼 수 있습니다. 카메라 모듈 시장의 규모는 휴대전화의 카메라탑재비율에 따라 꾸준한 성장이 이루어질 것으로 전망됩니다. 아울러, 전방산업인 휴대폰 카메라의 주요 제조사인 삼성전자가 중저가 스마트폰 모델 강화전략을 펼치면서 멀티 카메라 탑재가 늘어나고 있으며, 고급 스마트폰 모델에도 듀얼에서 트리플로 진화하는 속도가 예상보다 빨라 당사의 카메라모듈 매출은 지속적으로 증가하고 있습니다. IHS 자료에 의하면 글로벌 듀얼카메라 탑재 스마트폰 출하량은 2018년 약 5.7억대, 2019년 약 7.2억대, 2020년 약 8.6억대로 지속적으로 증가할 것으로 전망되며, 글로벌 트리플카메라 탑재 스마트폰 출하량 또한 2018년 약 0.3억대, 2019년 약 1.2억대, 2020년 약 2.1억대로 증가할 것으로 전망되고 있습니다. 그럼에도 불구하고 당사의 전방산업(삼성전자 등 휴대폰 제조)의 침체 및 국내외 시장 여건의 악화, 경쟁 심화 등으로 인해 당사가 영위하는 카메라 모듈 사업부의 매출처의 수요가 감소한다면 당사의 매출에 심각한 악영향을 미칠 수 있습니다. |

당사의 주력사업인 카메라모듈 산업은 기술력과 설비에 대한 투자의 요구량이 높고 초기에는 원재료의 개발에 많은 시간이 소요되는 진입장벽이 높은 산업입니다. 첨단 광학 기술을 기반으로 전기, 전자 부문의 기술을 접목하는 산업이며 기술 및 시제품 개발 속도가 빠르다고 볼 수 있습니다. IT산업 발달과 함께 소비수요가 큰 폭으로 확대되고 있으며, 응용기술을 통한 제품 다양화가 가능한 고부가가치 산업이라고 볼 수 있습니다.

카메라모듈 제조는 당사의 나노광학 사업부문이 담당하고 있으며, 2019년 3분기 기준 매출액 772억원으로 당사의 3분기 매출액 중 74%를 차지하는 영향력이 큰 사업 부문이라고 볼 수 있습니다. 나노광학 사업부문의 주요 제품은 다음과 같습니다.

(중략...)

당사의 나노광학 사업부문은 AF부문과 LENS부문으로 구분됩니다. 2019년 3분기 기준 AF부문의 매출액은 720억원(나노광학 사업부문의 약 93%)으로 상당부분 차지하고 있으며, 나노광학 사업부문은 AF부문의 휴대폰 카메라 모듈 관련 제품에 절대적인 영향력을 받고 있다고 볼 수 있습니다.

| [나노광학 사업부문 매출현황] |

| (단위 : 백만원) |

| 사업부문 | 주요제품 | 2019년 3분기 |

2019년 반기 |

2019년 1분기 |

2018년 | 2017년 | 2016년 | |

|---|---|---|---|---|---|---|---|---|

| 나노광학 | AF부문 | 휴대폰카메라모듈 | 72,020 | 48,449 | 20,761 | 81,785 | 54,668 | 49,946 |

| 렌즈부문 | 자동차용 센서용 렌즈 | 5,142 | 3,655 | 2,125 | 8,530 | 9,065 | 8,845 | |

| 합계 | 77,162 | 52,104 | 22,886 | 90,315 | 63,732 | 58,791 | ||

| (자료 : 당사 제시) |

렌즈부문의 매출액이 하락한 이유는 사드미사일 배치로 인한 한국과 중국간의 관계가 악화되면서 당사 렌즈사업부문의 최종 고객사인 H사의 판매량이 감소하였고, 이로 인하여 당사의 렌즈부문 매출 또한 감소한 상황입니다. 그렇지만 최근 신규모델 출시 및 미국시장에서의 선전으로 판매가 증가하는 추세를 보이고 있으며, 이로 인하여 당사 또한 매출이 다시금 증가추세로 돌아설것으로 예상 되고 있습니다. 현재는 차량용 렌즈 공급을 위주로 하고 있습니다만, 당사가 보유하고 있는 기술을 토대로, 모바일/CCTV 등 다양한 분야의 사업 확장이 가능한 상태이며, 다각적으로 검토하고 있습니다.

당사의 나노광학 사업부문 중 주요 제품은 카메라 모듈(AF 모듈)입니다. 당사가 생산한 AF 모듈 자동초점(Auto Focus) 카메라모듈으로 콤펙트 카메라 모듈(CCM) 등을 생산하는 (주)파워로직스 등의 완성품 업체로 매출하고, (주)파워로직스 등 당사가 제조한 AF모듈에 렌즈, PCB등을 결합한 완성품을 삼성전자에 매출하여 스마트폰 제조 등에 사용되고 있습니다.

(중략...)

그럼에도 불구하고 당사의 전방산업(삼성전자 등 휴대폰 제조)의 침체 및 국내외 시장 여건의 악화, 경쟁 심화 등으로 인해 당사가 영위하는 카메라모듈 사업부의 매출처의 수요가 감소한다면 당사의 매출에 심각한 악영향을 미칠 수 있습니다. 2019년 3분기 기준 당사의 나노광학 사업부문의 매출비중은 74%이며, 카메라모듈 사업부의 매출변동 발생은 당사의 매출액 및 재무구조에 큰 영향을 미칠 수 있다는 점 투자자께서는 유의하시어 투자해주시기 바랍니다.

주3-1) 정정 전

| 나. 금형산업 관련 위험 세계 금형산업은 일본, 미국의 금형시장을 중국 금형이 잠식하고 있는 가운데 한국의금형과 경쟁이 더욱 심화되는 경향을 보이고 있습니다. 국내 금형업계는 전방산업 기업들의 생산기지 해외 이전 확대에 따른 내수 감소에 따라 경쟁이 더욱 치열해지는 것 뿐만 아니라, 중국의 금형산업 과의 경쟁 심화로 성장세가 둔화되고 있습니다. 한국의 세계수출 금액은 2015년 1,943USD(10.6%), 2016년 1,827USD(10.2%), 2017년 1,883 USD(9.8%)로 시장점유율이 소폭 감소하고 있습니다. 중국의 세계수출 금액은 2015년 4,207USD(23.1%), 2016년 3,994(22.4%), 2017년 4,360USD(22.8%)로 시장점유율은 소폭 감소하였지만, 2017년 기준 2위국가(한국) 점유율 9.8% 2배 이상인 22.8%로 전세계에서 점유율이 가장 높습니다. 당사의 금형사업부문의 매출액은 2016년 397억원, 2017년 388억원, 2018년 319억원, 2019년 1분기 80억원, 2019년 반기 148억원으로 점차 감소하고 있습니다. 또한, 원가율이 2016년 79%, 2017년 94%, 2018년 91%, 2019년 1분기 94%, 2019년 반기 97%로 상승하였고, 영업손실이 2017년 60억원, 2018년 54억원, 2019년 1분기 12억원, 2019년 반기 35억원으로 지속되어 영업이익률은 2016년 5%에서 2017년 -16%, 2018년 -17%, 2019년 1분기 -15%, 2019년 반기 -24%로 악화되었습니다. 수익성 악화의 원인은 외부환경으로 상기에서 언급한 바와 같이 중국 금형의 저가 공세에 따른 치열한 수주 시장 조성 등의 영향이 있었고, 내부환경으로 고객 다변화를 위한 무리한 신규고객 유치로 인하여 생산 LOSS 및 품질 비용 대량 발생, 급격한 임금 상승으로 인한 제조원가 급상승의 영향이 있었습니다. 이에 당사는 현재 지속가능한 원가경쟁력을 갖추고자, 기존 2개 공장(인천 논현, 충남 아산) 중 아산공장을 중단하였으며, 기존 150명의 인력에서 현재 기준 80명, 목표 50명까지 구조조정을 진행 중에 있습니다. 또한 이에 맞춰 고객군도 수익성이 악화되는 고객은 거래를 중단하였고, 수익성이 좋은 고객의 선택과 집중을 통한 수익성 개선 활동을 진행 중에 있습니다. 그럼에도 불구하고 당사가 계획한 방안으로 인한 수익성 개선이 바로 나타나지 못하거나, 외부환경 등이 악화되는 경우 당사 금형사업부분의 영업손실이 지속될 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다. |

(중략...)

| [당사 금형사업부문 손익현황] |

| (단위 : 백만원) |

| 사업부문 | 구분 | 2019년 반기(누적) |

2019년 1분기 |

2018년 | 2017년 | 2016년 |

|---|---|---|---|---|---|---|

| 금형사업 관련 | 매출액 | 14,789 | 8,008 | 31,929 | 38,820 | 39,691 |

| 매출원가 | 14,414 | 7,531 | 28,951 | 36,363 | 31,203 | |

| - 원가율 | 97% | 94% | 91% | 94% | 79% | |

| 매출총이익 | 268 | 487 | 2,790 | 2,457 | 8,488 | |

| 판매비및관리비 | 3,806 | 1,658 | 8,143 | 8,479 | 6,541 | |

| 영업이익 | -3,538 | -1,171 | -5,353 | -6,022 | 1,947 | |

| - 영업이익률 | -24% | -15% | -17% | -16% | 5% | |

| 영업외손익 | 116 | -5 | 620 | 2,670 | 1,548 | |

| 당기순이익 | -3,654 | -1,166 | -5,973 | -8,692 | 399 |

| (자료 : 당사 제시) |

당사의 금형사업부문의 매출액은 2016년 397억원, 2017년 388억원, 2018년 319억원, 2019년 1분기 80억원, 2019년 반기(누적) 148억원으로 점차 감소하고 있습니다. 또한, 원가율이 2016년 79%, 2017년 94%, 2018년 91%, 2019년 1분기 94%, 2019년 반기 97%로 상승하였고, 영업손실이 2017년 60억원, 2018년 54억원, 2019년 1분기 12억원, 2019년 반기 35억원으로 지속되어 영업이익률은 2016년 5%에서 2017년 -16%, 2018년 -17%, 2019년 1분기 -15%, 2019년 반기 -24%로 악화되었습니다.

수익성 악화의 원인은 외부환경으로 상기에서 언급한 바와 같이 중국 금형의 저가 공세에 따른 치열한 수주 시장 조성 등의 영향이 있었고, 내부환경으로 고객 다변화를 위한 무리한 신규고객 유치로 인하여 생산 LOSS 및 품질 비용 대량 발생, 급격한 임금 상승으로 인한 제조원가 급상승의 영향이 있었습니다.

이에 당사는 현재 지속가능한 원가경쟁력을 갖추고자, 기존 2개 공장(인천 논현, 충남 아산) 중 아산공장을 중단하였으며, 기존 150명의 인력에서 현재 기준 80명, 목표 50명까지 구조조정을 진행 중에 있습니다. 또한 이에 맞춰 고객군도 수익성이 악화되는 고객은 거래를 중단하였고, 수익성이 좋은 고객의 선택과 집중을 통한 수익성 개선 활동을 진행 중에 있습니다. 그럼에도 불구하고 당사가 계획한 방안으로 인한 수익성 개선이 바로 나타나지 못하거나, 외부환경 등이 악화되는 경우 당사 금형사업부분의 영업손실이 지속될 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다.

전반적인 국내 금형산업의 치열한 경쟁속에서, 중국산 금형의 품질 경쟁력까지 더해져 우리나라 금형수입 시장에서의 중국제품의 점유율은 지속적으로 확대될 것으로 전망됩니다. 이러한 추세가 지속되어 한국 금형산업의 경쟁력이 지속적으로 약화될 경우 당사의 수익성도 악화될 가능성도 존재 하는 바, 투자자 여러분께서는 이러한 점에 유의하시어 투자에 임하시기 바랍니다.

주3-2) 정정 후

| 나. 금형산업 관련 위험 세계 금형산업은 일본, 미국의 금형시장을 중국 금형이 잠식하고 있는 가운데 한국의 금형과 경쟁이 더욱 심화되는 경향을 보이고 있습니다. 국내 금형업계는 전방산업 기업들의 생산기지 해외 이전 확대에 따른 내수 감소에 따라 경쟁이 더욱 치열해지는 것 뿐만 아니라, 중국의 금형산업과의 경쟁 심화로 성장세가 둔화되고 있습니다. 한국의 세계수출 금액은 2015년 1,943USD(10.6%), 2016년 1,827USD(10.2%), 2017년 1,883 USD(9.8%)로 시장점유율이 소폭 감소하고 있습니다. 중국의 세계수출 금액은 2015년 4,207USD(23.1%), 2016년 3,994(22.4%), 2017년 4,360USD(22.8%)로 시장점유율은 소폭 감소하였지만, 2017년 기준 2위국가(한국) 점유율 9.8% 2배 이상인 22.8%로 전세계에서 점유율이 가장 높습니다. 당사의 금형사업부문의 매출액은 2016년 397억원에서 2019년 반기 148억원으로 감소하고 있습니다. 또한, 원가율이 2016년 79%에서 2019년 반기 97%로 상승하였고, 영업이익률은 2016년 5%에서 2019년 반기 -24%로 악화되었습니다. 당사의 금형사업부문의 매출액은 2016년 397억원, 2017년 388억원, 2018년 319억원, 2019년 3분기(누적) 230억원(연환산 307억원)으로 점차 감소하고 있습니다. 또한, 원가율이 2016년 79%, 2017년 94%, 2018년 91%, 2019년 3분기 95%로 상승하였고, 영업이익률은 2016년 5%에서 2017년 -16%, 2018년 -17%, 2019년 3분기 -20%로 악화되었습니다. 수익성 악화의 원인은 외부환경으로 상기에서 언급한 바와 같이 중국 금형의 저가 공세에 따른 치열한 수주 시장 조성 등의 영향이 있었고, 내부환경으로 고객 다변화를 위한 무리한 신규고객 유치로 인하여 생산 LOSS 및 품질 비용 대량 발생, 급격한 임금 상승으로 인한 제조원가 급상승의 영향이 있었습니다. 이에 당사는 현재 지속가능한 원가경쟁력을 갖추고자 기존 2개 공장(인천 논현, 충남 아산) 중 아산공장을 중단하였으며, 기존 150명의 인력에서 현재 기준 80명, 목표 50명까지 구조조정을 진행 중에 있습니다. 또한 이에 맞춰 고객군도 수익성이 악화되는 고객은 거래를 중단하였고, 수익성이 좋은 고객의 선택과 집중을 통한 수익성 개선 활동을 진행 중에 있습니다. 그럼에도 불구하고 당사가 계획한 방안으로 인한 수익성 개선이 바로 나타나지 못하거나, 외부환경 등이 악화되는 경우 당사 금형사업부분의 영업손실이 지속될 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다. |

(중략...)

| [당사 금형사업부문 손익현황] |

| (단위 : 백만원) |

| 사업부문 | 구분 | 2019년 3분기(누적) |

2019년 반기(누적) |

2019년 1분기 |

2018년 | 2017년 | 2016년 |

|---|---|---|---|---|---|---|---|

| 금형사업 관련 | 매출액 | 22,973 | 14,789 | 8,008 | 31,929 | 38,820 | 39,691 |

| 매출원가 | 21,816 | 14,414 | 7,531 | 28,951 | 36,363 | 31,203 | |

| - 원가율 | 95% | 97% | 94% | 91% | 94% | 79% | |

| 매출총이익 | 1,157 | 268 | 487 | 2,790 | 2,457 | 8,488 | |

| 판매비및관리비 | 5,866 | 3,806 | 1,658 | 8,143 | 8,479 | 6,541 | |

| 영업이익 | -4,709 | -3,538 | -1,171 | -5,353 | -6,022 | 1,947 | |

| - 영업이익률 | -20% | -24% | -15% | -17% | -16% | 5% | |

| 영업외손익 | 11 | 116 | -5 | 620 | 2,670 | 1,548 | |

| 당기순이익 | -4,720 | -3,654 | -1,166 | -5,973 | -8,692 | 399 |

| (자료 : 당사 제시) |

당사의 금형사업부문의 매출액은 2016년 397억원, 2017년 388억원, 2018년 319억원, 2019년 3분기(누적) 230억원(연환산 307억원)으로 점차 감소하고 있습니다. 또한, 원가율이 2016년 79%, 2017년 94%, 2018년 91%, 2019년 3분기 95%로 상승하였고, 영업손실이 2017년 60억원, 2018년 54억원, 2019년 3분기 47억원으로 지속되어 영업이익률은 2016년 5%에서 2017년 -16%, 2018년 -17%, 2019년 3분기 -20%로 악화되었습니다.

수익성 악화의 원인은 외부환경으로 상기에서 언급한 바와 같이 중국 금형의 저가 공세에 따른 치열한 수주 시장 조성 등의 영향이 있었고, 내부환경으로 고객 다변화를 위한 무리한 신규고객 유치로 인하여 생산 LOSS 및 품질 비용 대량 발생, 급격한 임금 상승으로 인한 제조원가 급상승의 영향이 있었습니다.

이에 당사는 현재 지속가능한 원가경쟁력을 갖추고자, 기존 2개 공장(인천 논현, 충남 아산) 중 아산공장을 중단하였으며, 기존 150명의 인력에서 현재 기준 80명, 목표 50명까지 구조조정을 진행 중에 있습니다. 또한 이에 맞춰 고객군도 수익성이 악화되는 고객은 거래를 중단하였고, 수익성이 좋은 고객의 선택과 집중을 통한 수익성 개선 활동을 진행 중에 있습니다. 그럼에도 불구하고 당사가 계획한 방안으로 인한 수익성 개선이 바로 나타나지 못하거나, 외부환경 등이 악화되는 경우 당사 금형사업부분의 영업손실이 지속될 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다.

전반적인 국내 금형산업의 치열한 경쟁속에서, 중국산 금형의 품질 경쟁력까지 더해져 우리나라 금형수입 시장에서의 중국제품의 점유율은 지속적으로 확대될 것으로 전망됩니다. 이러한 추세가 지속되어 한국 금형산업의 경쟁력이 지속적으로 약화될 경우 당사의 수익성도 악화될 가능성도 존재 하는 바, 투자자 여러분께서는 이러한 점에 유의하시어 투자에 임하시기 바랍니다.

주4-1) 정정 전

| 다. 매출처 편중 위험 당사는 사업부문별로 매출처가 상이하며, 특히 매출비중이 증가하고 있는 나노광학사업부문의 AF카메라모듈 매출은 완제품 업체인 삼성전자의 협력사에 집중되어 있습니다. 특히 매출비중 상위 3개사 현황을 살펴보면 2016년 33%, 2017년 39%, 2018년 41%, 2019년 반기 59%로 점차 증가하고 있습니다. 당사의 매출처가 삼성전자의 일부 협력사로 점차 집중되고 있습니다. 단일 매출처에 대한 과도한 매출 편중은 해당 매출처의 전략 및 정책 변경이나 실적변동에 따라 당사의 실적이 매우 민감하게 반응할 수밖에 없으며, 당사의 경우 삼성전자 및 그 협력사에 대한 매출의존도가 높기 때문에 삼성전자의 거래선 변경 또는 생산축소 등과 같은 부정적인 상황이 발생하거나 당사의 불량 발생률 상승 또는 기타 예상치 못한 문제의 발생으로 인한 경영상황 급변 등으로 신뢰관계에 문제가 발생할 경우에는 매출액 및 영업이익이 급격히 하락할 수 있는 위험이 있습니다. 당사는 엄격한 품질관리와 경영안정화를 통해 삼성전자 및 그 협력사들과 신뢰관계를 유지하고 있지만, 국내 휴대폰 산업의 특성상 전자제품 부품 업체의 삼성전자 및 그 협력사에 대한 높은 매출의존도와 이에 따른 위험에 노출되어 있다는 점 투자자께서는 유념하시기 바랍니다. |

당사는 사업부문별로 매출처가 상이하며, 특히 매출비중이 증가하고 있는 나노광학사업부문의 AF카메라모듈 매출은 완제품 업체인 삼성전자의 협력사에 집중되어 있습니다. 특히 매출비중 상위 3개사 현황을 살펴보면 2016년 33%, 2017년 39%, 2018년 41%, 2019년 반기 59%로 점차 증가하고 있습니다. 당사의 매출처가 삼성전자의 일부 협력사로 점차 집중되고 있습니다.

단일 매출처에 대한 과도한 매출 편중은 해당 매출처의 전략 및 정책 변경이나 실적변동에 따라 당사의 실적이 매우 민감하게 반응할 수밖에 없으며, 당사의 경우 삼성전자 및 그 협력사에 대한 매출의존도가 높기 때문에 삼성전자의 거래선 변경 또는 생산축소 등과 같은 부정적인 상황이 발생하거나 당사의 불량 발생률 상승 또는 기타 예상치 못한 문제의 발생으로 인한 경영상황 급변 등으로 신뢰관계에 문제가 발생할 경우에는 매출액 및 영업이익이 급격히 하락할 수 있는 위험이 있습니다. 또한 국내 휴대폰 산업의 특성상 전자제품 부품 업체의 삼성전자 및 그 협력사에 대한 높은 매출의존도와 이에 따른 위험에 대한 노출은 불가피한 상황이지만, 당사는 엄격한 품질관리와 경영안정화를 통해 삼성전자 및 그 협력사들과 신뢰관계를 유지하고 있습니다.

| [매출 상위 3개사 현황] |

| (단위 : 백만원) |

| 구분 | 2019년 반기(누적) | 2019년 1분기 | 2018년 | 2017년 | 2016년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 업체명 | 거래금액 | 업체명 | 거래금액 | 업체명 | 거래금액 | 업체명 | 거래금액 | 업체명 | 거래금액 | |

| 매출처 | (주)엠씨넥스 | 25,763 | (주)엠씨넥스 | 12,185 | Sunny Opotech | 17,542 | (주)엠씨넥스 | 20,978 | (주)엠씨넥스 | 17,512 |

| (주)파워로직스 | 10,529 | (주)파워로직스 | 5,932 | (주)엠씨넥스 | 17,450 | (주)파워로직스 | 13,206 | O-Film Global (HK) Trading Limted | 12,926 | |

| 에이치엔티일렉트로닉스(주) | 4,612 | SINTEX-BAPL LTD | 1,091 | (주)파워로직스 | 17,329 | (주)나무가 | 12,362 | 주식회사 캠시스 | 9,413 | |

| 상위 3개사 합계 | 40,904 | - | 19,208 | - | 52,321 | - | 46,546 | - | 39,851 | |

| 전체 매출액(연결기준) | 69,469 | - | 31,507 | - | 128,599 | - | 119,060 | - | 120,559 | |

| 비중 (상위 3개사/전체 매출액) |

59% | - | 61% | - | 41% | - | 39% | - | 33% | |

| (자료 : 당사 제시) |

당사의 주요 매출처 상위 3개사의 연결기준 매출비중은 2016년 33%에서 2019년 반기 59%까지 점차 증가하여 과반수 이상을 점유하고 있습니다. 특히, AF카메라모듈의 매출실적이 증가하면서 (주)엠씨넥스, (주)파워로직스 관련 매출 비중이 증가하고 있습니다.

AF 부문의 경우 수요처가 휴대폰 부품업체로 소수이며, 이는 최종적으로 국내 휴대폰 제조사 삼성전자 한곳으로 공급됩니다. 따라서 동 업체들의 실적이나 거래관계 변화에 따라 당사의 큰 실적 변동성이 나타날 수 있습니다. 투자자께서는 이와 같은 불확실성에 따른 위험에 유의하셔야 합니다.

주4-2) 정정 후

| 다. 매출처 편중 위험 당사는 사업부문별로 매출처가 상이하며, 특히 매출비중이 증가하고 있는 나노광학사업부문의 AF카메라모듈 매출은 완제품 업체인 삼성전자의 협력사에 집중되어 있습니다. 특히 매출비중 상위 3개사 현황을 살펴보면 2016년 33%, 2017년 39%, 2018년 41%, 2019년 3분기 58%로 점차 증가하고 있습니다. 당사의 매출처가 삼성전자의 일부 협력사로 점차 집중되고 있습니다. 단일 매출처에 대한 과도한 매출 편중은 해당 매출처의 전략 및 정책 변경이나 실적변동에 따라 당사의 실적이 매우 민감하게 반응할 수밖에 없으며, 당사의 경우 삼성전자 및 그 협력사에 대한 매출의존도가 높기 때문에 삼성전자의 거래선 변경 또는 생산축소 등과 같은 부정적인 상황이 발생하거나 당사의 불량 발생률 상승 또는 기타 예상치 못한 문제의 발생으로 인한 경영상황 급변 등으로 신뢰관계에 문제가 발생할 경우에는 매출액 및 영업이익이 급격히 하락할 수 있는 위험이 있습니다. 당사는 엄격한 품질관리와 경영안정화를 통해 삼성전자 및 그 협력사들과 신뢰관계를 유지하고 있지만, 국내 휴대폰 산업의 특성상 전자제품 부품 업체의 삼성전자 및 그 협력사에 대한 높은 매출의존도와 이에 따른 위험에 노출되어 있다는 점 투자자께서는 유념하시기 바랍니다. |

당사는 사업부문별로 매출처가 상이하며, 특히 매출비중이 증가하고 있는 나노광학사업부문의 AF카메라모듈 매출은 완제품 업체인 삼성전자의 협력사에 집중되어 있습니다. 특히 매출비중 상위 3개사 현황을 살펴보면 2016년 33%, 2017년 39%, 2018년 41%, 2019년 3분기 58%로 점차 증가하고 있습니다. 당사의 매출처가 삼성전자의 일부 협력사로 점차 집중되고 있습니다.

단일 매출처에 대한 과도한 매출 편중은 해당 매출처의 전략 및 정책 변경이나 실적변동에 따라 당사의 실적이 매우 민감하게 반응할 수밖에 없으며, 당사의 경우 삼성전자 및 그 협력사에 대한 매출의존도가 높기 때문에 삼성전자의 거래선 변경 또는 생산축소 등과 같은 부정적인 상황이 발생하거나 당사의 불량 발생률 상승 또는 기타 예상치 못한 문제의 발생으로 인한 경영상황 급변 등으로 신뢰관계에 문제가 발생할 경우에는 매출액 및 영업이익이 급격히 하락할 수 있는 위험이 있습니다. 또한 국내 휴대폰 산업의 특성상 전자제품 부품 업체의 삼성전자 및 그 협력사에 대한 높은 매출의존도와 이에 따른 위험에 대한 노출은 불가피한 상황이지만, 당사는 엄격한 품질관리와 경영안정화를 통해 삼성전자 및 그 협력사들과 신뢰관계를 유지하고 있습니다.

| [매출 상위 3개사 현황] |

| (단위 : 백만원) |

| 구분 | 2019년 3분기(누적) | 2019년 반기(누적) | 2019년 1분기 | 2018년 | 2017년 | 2016년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 업체명 | 거래금액 | 업체명 | 거래금액 | 업체명 | 거래금액 | 업체명 | 거래금액 | 업체명 | 거래금액 | 업체명 | 거래금액 | |

| 매출처 | (주)엠씨넥스 | 38,012 | (주)엠씨넥스 | 25,763 | (주)엠씨넥스 | 12,185 | Sunny Opotech | 17,542 | (주)엠씨넥스 | 20,978 | (주)엠씨넥스 | 17,512 |

| (주)파워로직스 | 15,361 | (주)파워로직스 | 10,529 | (주)파워로직스 | 5,932 | (주)엠씨넥스 | 17,450 | (주)파워로직스 | 13,206 | O-Film Global (HK) Trading Limted | 12,926 | |

| Sunny Opotech | 7,502 | 에이치엔티일렉트로닉스(주) | 4,612 | SINTEX-BAPL LTD | 1,091 | (주)파워로직스 | 17,329 | (주)나무가 | 12,362 | 주식회사 캠시스 | 9,413 | |

| 상위 3개사 합계 | 60,875 | - | 40,904 | - | 19,208 | - | 52,321 | - | 46,546 | - | 39,851 | |

| 전체 매출액(연결기준) | 104,268 | - | 69,469 | - | 31,507 | - | 128,599 | - | 119,060 | - | 120,559 | |

| 비중 (상위 3개사/전체 매출액) |

58% | - | 59% | - | 61% | - | 41% | - | 39% | - | 33% | |

| (자료 : 당사 제시) |

당사의 주요 매출처 상위 3개사의 연결기준 매출비중은 2016년 33%에서 2019년 3분기 58%까지 점차 증가하여 과반수 이상을 점유하고 있습니다. 특히, AF카메라모듈의 매출실적이 증가하면서 (주)엠씨넥스, (주)파워로직스 관련 매출 비중이 증가하고 있습니다.

AF 부문의 경우 수요처가 휴대폰 부품업체로 소수이며, 이는 최종적으로 국내 휴대폰 제조사 삼성전자 한곳으로 공급됩니다. 따라서 동 업체들의 실적이나 거래관계 변화에 따라 당사의 큰 실적 변동성이 나타날 수 있습니다. 투자자께서는 이와 같은 불확실성에 따른 위험에 유의하셔야 합니다.

주5-1) 정정 전

| 라. 인력유출 위험 당사가 영위하는 금형 및 휴대폰 부품 등 제조업의 특성상 지속적인 연구개발을 통해 급격하게 변화하는 고객의 요구에 맞는 제품을 공급해야 합니다. 따라서 당사가 지속적인 성장을 유지하기 위해서는 급격한 기술변화 환경에 대응하고 과거의 개발 경험을 활용할 수 있는 연구개발 인력의 확보 및 관리가 무엇보다 중요하며, 기존 핵심인력의 고용 안정성 보장, 신규 인력의 전문성 및 숙련도를 향상시켜야 하는 과제를 안고 있습니다. 당사의 연구개발 인력변동 현황을 살펴보면 2017년 48명에서 2019년 반기 37명으로 인원이 감소하였는데, 이는 금형사업부문 인원 구조조정으로 인해서 퇴사인원 이 발생하였기 때문입니다. 당사는 연구개발인력 확보를 위하여 상여금 지급, 교육지원 등의 제도를 운영하고 있으나 당사의 경쟁력 중 하나인 연구개발인력의 이탈이 빈번히 발생할 경우 신규 기술개발의 지연, 핵심기술의 유출과 같은 위험이 발생할 가능성이 존재합니다. 이는 회사의 지속적인 성장에 부정적인 영향을 끼칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다. |

(전략...)

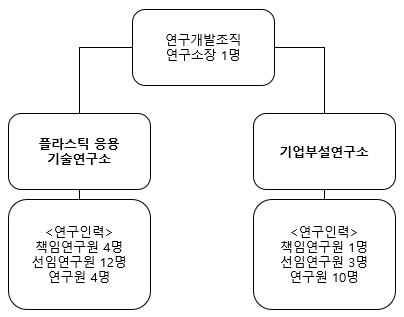

상기와 같이 당사는 자체 연구소를 유지하며 조직적으로 연구개발 활동을 활발히 하고 있으나 산업의 특성상 언제든 대체기술 및 진보된 기술의 출현이 가능하여 선행기술 개발을 위한 전문인력 확보 및 R&D 투자 확대가 요구됩니다. 특히 기술적 난이도가 높은 기술집약적 산업의 특성상 우수한 연구인력의 유지 및 확보, 기술 유출의 방지가 필요합니다. 당사의 연구개발 인력 현황은 다음과 같습니다.

| [당사 연구개발 인력변동 현황] |

| (단위 : 명) |

| 구 분 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 |

|---|---|---|---|---|

| 기초 인원 | 38 | 37 | 48 | 49 |

| 입 사 | 0 | 2 | 1 | 1 |

| 퇴 사 | 1 | 1 | 12 | 2 |

| 이 동 | - | - | - | - |

| 기말 인원 | 37 | 38 | 37 | 48 |

| (자료 : 당사 제시) |

당사의 연구개발 인력변동 현황을 살펴보면 2017년 48명에서 2019년 반기 37명으로 인원이 감소하였는데, 이는 금형사업부문 인원 구조조정으로 인해서 퇴사인원이 발생하였기 때문입니다.

| [당사 연구개발 전문인력 현황] |

| (단위 : 명) |

| 구분 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 |

|---|---|---|---|---|

| 박사 | - | - | - | - |

| 석사 | 3 | 3 | 2 | 4 |

| 학사 | 22 | 23 | 21 | 21 |

| 기타 | 12 | 12 | 14 | 23 |

| 합계 | 37 | 38 | 37 | 48 |

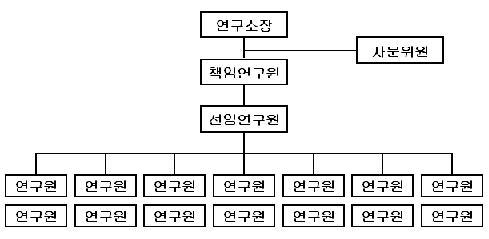

당사의 핵심연구인력은 총 10명으로 상세 현황은 다음과 같습니다.

| [당사 핵심연구인력 현황] |

| 번호 | 직위 | 성명 | 최종학교 | 전공학과 | 최종학위 | 근속년수 |

|---|---|---|---|---|---|---|

| 1 | 연구소장 | 김** | 경희대학원 | 경영학 | 석사 | 43년 |

| 2 | 책임연구원 | 박** | 한국과학기술원대학원 | 기계공학 | 석사 | 14년 |

| 3 | 책임연구원 | 김** | 국민대학교 | 금속재료공학 | 학사 | 23년 |

| 4 | 책임연구원 | 고** | 서울산업대학교 | 금형설계 | 학사 | 19년 |

| 5 | 책임연구원 | 서** | 초당대학교 | 기계과 | 학사 | 10년 |

| 6 | 선임연구원 | 정** | 배재대학교 | 전자공학과 | 학사 | 11년 |

| 7 | 선임연구원 | 김** | 서울산업대학원 | 정밀기계공학 | 석사 | 11년 |

| 8 | 선임연구원 | 김** | 서울산업대학교 | 기계설계자동화공학부 | 학사 | 9년 |

| 9 | 선임연구원 | 오** | 한국과학대학기술대학교 | 기계설계 자동화공학과 | 학사 | 2년 |

| 10 | 연구원 | 김** | 홍익대학교 | 기계정보공학심화 | 학사 | 6년 |

| (자료 : 당사 제시) |

한편 당사의 연구개발비는 2016년 25억원, 2017년 28억원, 2018년 24억원, 2019년 1분기 8억원, 2019년 반기 14억원이 발생하였으며, 매년 25~30억원 수준(매출액의 2%~2.5%)으로 사용하고 있습니다. 연구개발비용 대부분은 인건비로 사용 하였습니다.

| [연구개발 비용] | |

| (연결기준) | (단위: 백만원) |

| 과 목 | 2019년 반기 (누적) |

2019년 1분기 | 2018년 | 2017년 | 2016년 | |

|---|---|---|---|---|---|---|

| 원 재 료 비 | - | - | - | - | - | |

| 인 건 비 | 1,191 | 661 | 2,174 | 2,468 | 2,201 | |

| 기 술 지 도 료 | - | - | - | - | - | |

| 감 가 상 각 비 | - | - | -107 | -191 | -527 | |

| 위 탁 용 역 비 | - | - | - | - | - | |

| 기 타 | 192 | 118 | 350 | 485 | 922 | |

| 연구개발비용 계 | 1,383 | 779 | 2,417 | 2,761 | 2,597 | |

| 회계처리 | 판매비와 관리비 | 1,191 | 661 | 2,218 | 2,570 | 2,315 |

| 제조경비 | 192 | 118 | 199 | 192 | 282 | |

| 개발비(무형자산) | - | - | - | - | - | |

| 연구개발비 / 매출액 비율 | 2.00% | 2.5% | 1.9% | 2.4% | 2.2% | |

| [연구개발비용계÷당기매출액×100] | ||||||

| (자료 : 당사 제시) 주) 감가상각비가 (-)인 이유는 정부과제 수행으로 감가상각비(국고보조금) 차감을 표기하였기 때문입니다. |

(후략...)

주5-2) 정정 후

| 라. 인력유출 위험 당사가 영위하는 금형 및 휴대폰 부품 등 제조업의 특성상 지속적인 연구개발을 통해 급격하게 변화하는 고객의 요구에 맞는 제품을 공급해야 합니다. 따라서 당사가 지속적인 성장을 유지하기 위해서는 급격한 기술변화 환경에 대응하고 과거의 개발 경험을 활용할 수 있는 연구개발 인력의 확보 및 관리가 무엇보다 중요하며, 기존 핵심인력의 고용 안정성 보장, 신규 인력의 전문성 및 숙련도를 향상시켜야 하는 과제를 안고 있습니다. 당사의 연구개발 인력변동 현황을 살펴보면 2017년 48명에서 2019년 3분기 34명으로 인원이 감소하였는데, 이는 금형사업부문 인원 구조조정으로 인해서 퇴사인원 이 발생하였기 때문입니다. 당사는 연구개발인력 확보를 위하여 상여금 지급, 교육지원 등의 제도를 운영하고 있으나 당사의 경쟁력 중 하나인 연구개발인력의 이탈이 빈번히 발생할 경우 신규 기술개발의 지연, 핵심기술의 유출과 같은 위험이 발생할 가능성이 존재합니다. 이는 회사의 지속적인 성장에 부정적인 영향을 끼칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다. |

(전략...)

상기와 같이 당사는 자체 연구소를 유지하며 조직적으로 연구개발 활동을 활발히 하고 있으나 산업의 특성상 언제든 대체기술 및 진보된 기술의 출현이 가능하여 선행기술 개발을 위한 전문인력 확보 및 R&D 투자 확대가 요구됩니다. 특히 기술적 난이도가 높은 기술집약적 산업의 특성상 우수한 연구인력의 유지 및 확보, 기술 유출의 방지가 필요합니다. 당사의 연구개발 인력 현황은 다음과 같습니다.

| [당사 연구개발 인력변동 현황] |

| (단위 : 명) |

| 구 분 | 2019년 3분기 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 |

|---|---|---|---|---|---|

| 기초 인원 | 37 | 38 | 37 | 48 | 49 |

| 입 사 | 1 | - | 2 | 1 | 1 |

| 퇴 사 | 4 | 1 | 1 | 12 | 2 |

| 이 동 | - | - | - | - | - |

| 기말 인원 | 34 | 37 | 38 | 37 | 48 |

| (자료 : 당사 제시) |

당사의 연구개발 인력변동 현황을 살펴보면 2017년 48명에서 2019년 3분기 34명으로 인원이 감소하였는데, 이는 금형사업부문 인원 구조조정으로 인해서 퇴사인원이 발생하였기 때문입니다.

| [당사 연구개발 전문인력 현황] |

| (단위 : 명) |

| 구분 | 2019년 3분기 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 |

|---|---|---|---|---|---|

| 박사 | - | - | - | - | - |

| 석사 | 3 | 3 | 3 | 2 | 4 |

| 학사 | 20 | 22 | 23 | 21 | 21 |

| 기타 | 11 | 12 | 12 | 14 | 23 |

| 합계 | 34 | 37 | 38 | 37 | 48 |

당사의 핵심연구인력은 총 10명으로 상세 현황은 다음과 같습니다.

| [당사 핵심연구인력 현황] |

| 번호 | 직위 | 성명 | 최종학교 | 전공학과 | 최종학위 | 근속년수 |

|---|---|---|---|---|---|---|

| 1 | 연구소장 | 김** | 경희대학원 | 경영학 | 석사 | 43년 |

| 2 | 책임연구원 | 박** | 한국과학기술원대학원 | 기계공학 | 석사 | 14년 |

| 3 | 책임연구원 | 김** | 국민대학교 | 금속재료공학 | 학사 | 23년 |

| 4 | 책임연구원 | 고** | 서울산업대학교 | 금형설계 | 학사 | 19년 |

| 5 | 책임연구원 | 서** | 초당대학교 | 기계과 | 학사 | 10년 |

| 6 | 선임연구원 | 정** | 배재대학교 | 전자공학과 | 학사 | 11년 |

| 7 | 선임연구원 | 김** | 서울산업대학원 | 정밀기계공학 | 석사 | 11년 |

| 8 | 선임연구원 | 김** | 서울산업대학교 | 기계설계자동화공학부 | 학사 | 9년 |

| 9 | 선임연구원 | 오** | 한국과학대학기술대학교 | 기계설계 자동화공학과 | 학사 | 2년 |

| 10 | 연구원 | 김** | 홍익대학교 | 기계정보공학심화 | 학사 | 6년 |

| (자료 : 당사 제시) |

한편 당사의 연구개발비는 2016년 25억원, 2017년 28억원, 2018년 24억원, 2019년 3분기 20억원이 발생하였으며, 매년 20~30억원 수준(매출액의 2%~2.5%)으로 사용하고 있습니다. 연구개발비용 대부분은 인건비로 사용 하였습니다.

| [연구개발 비용] | |

| (연결기준) | (단위: 백만원) |

| 과 목 | 2019년 3분기 (누적) |

2019년 반기 (누적) |

2019년 1분기 | 2018년 | 2017년 | 2016년 | |

|---|---|---|---|---|---|---|---|

| 원 재 료 비 | - | - | - | - | - | - | |

| 인 건 비 | 1,701 | 1,191 | 661 | 2,174 | 2,468 | 2,201 | |

| 기 술 지 도 료 | - | - | - | - | - | - | |

| 감 가 상 각 비 | - | - | - | -107 | -191 | -527 | |

| 위 탁 용 역 비 | - | - | - | - | - | - | |

| 기 타 | 345 | 192 | 118 | 350 | 485 | 922 | |

| 연구개발비용 계 | 2,046 | 1,383 | 779 | 2,417 | 2,761 | 2,597 | |

| 회계처리 | 판매비와 관리비 | 1,717 | 1,191 | 661 | 2,218 | 2,570 | 2,315 |

| 제조경비 | 329 | 192 | 118 | 199 | 192 | 282 | |

| 개발비(무형자산) | - | - | - | - | - | - | |

| 연구개발비 / 매출액 비율 | 1.99% | 2.00% | 2.5% | 1.9% | 2.4% | 2.2% | |

| [연구개발비용계÷당기매출액×100] | |||||||

| (자료 : 당사 제시) 주) 감가상각비가 (-)인 이유는 정부과제 수행으로 감가상각비(국고보조금) 차감을 표기하였기 때문입니다. |

(후략...)

주6-1) 정정 전

| 마. 원재료 가격변동 위험 당사는 금형 및 양산부품으로 활용하기 위해 (주)유도, (주)일광폴리머, 거성정밀(주) 등으로부터 주요 원재료를 조달하고 있습니다. 최근 원재료 등의 평균가격을 살펴보면, 몰드베이스 같은 경우 2017년 186만원에서 2019년 1분기 121만원으로 감소하였다가 2019년 반기 139만원으로 증가하였습니다. 금형강 또한 2017년 3만원에서 2019년 반기 2.4만원으로 감소하였으며, PEI는 3만원 수준을 유지하고 있습니다. 향후 주요 원자재 가격의 변동 가능성을 완전히 배제할 수 없고, 만일 급등할 경우 이에 따른 제품의 생산원가 상승분을 적시에 반영하지 못할 경우에는 수익성 하락의 위험이 있습니다. 투자자께서는 이점 유의하시기 바랍니다. |

당사는 금형 및 양산부품으로 활용하기 위해 (주)유도, (주)일광폴리머, 거성정밀(주) 등으로부터 주요 원재료를 조달하고 있습니다. 최근 원재료 등의 평균가격을 살펴보면, 몰드베이스 같은 경우 2017년 186만원에서 2019년 1분기 121만원으로 감소하였다가 2019년 반기 139만원으로 증가하였습니다. 금형강 또한 2017년 3만원에서 2019년 반기 2.4만원으로 감소하였으며, PEI는 3만원 수준을 유지하고 있습니다.

| [주요 원재료 등의 가격변동추이] |

| (단위 : 원) |

| 품목 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 |

|---|---|---|---|---|

| 몰드베이스 (주2) | 1,394,062 | 1,209,922 | 1,477,643 | 1,859,261 |

| 금형강 | 24,498 | 23,318 | 29,149 | 29,988 |

| PEI | 30,321 | 29,813 | 28,643 | 28,926 |

| (자료 : 당사 정기보고서) 주) 가격 산출의 방법은 품목당 규격 및 종류가 다양하여 제품을 금액대비 수량으로 나눈단순산술가격입니다. 시장특성상 특정 품목의 매입 비중에 따라 평균매입단가는 차이를 보일 수 있습니다. 주2) 당사는 TV/자동차 등 다양한 크기의 금형을 만들어 제작을 하고 있습니다. 이에, 제작하는 금형의 크기에 따라 구입하는 몰드베이스의 크기가 달라지며, 시장의 영향이 없으나 원재료 가격 표기시 단가가 줄어드는 것처럼 보일 수 있습니다. |

당사는 발주시 고정된 가격으로 일괄계약에 따라 공급받고 있습니다. 이에 따라 단기적인 가격 변동의 위험은 제한적이지만, 장기적인 가격 변동에 대해서는 업체간에 납품단가 조절을 통해서 가격을 조정하고 있으며, 원재료 가격이 급등하거나 변동성이 커질 경우 협의를 통해서 납품 단가에 일부를 반영하고 있는 상황입니다.

향후 주요 원자재 가격의 변동 가능성을 완전히 배제할 수 없고, 만일 급등할 경우 이에 따른 제품의 생산원가 상승분을 적시에 반영하지 못할 경우에는 수익성 하락의 위험이 있습니다. 투자자께서는 이점 유의하시기 바랍니다.

주6-2) 정정 후

| 마. 원재료 가격변동 위험 당사는 금형 및 양산부품으로 활용하기 위해 (주)유도, (주)일광폴리머, 거성정밀(주) 등으로부터 주요 원재료를 조달하고 있습니다. 최근 원재료 등의 평균가격을 살펴보면, 몰드베이스 같은 경우 2017년 186만원에서 2018년 148만원, 2019년 3분기 113만원으로 감소하였습니다. 금형강은 2017년 3만원에서 2018년 2.9만원으로 감소하였다가 2019년 3분기 3.4만원으로 증가하였습니다. 향후 주요 원자재 가격의 변동 가능성을 완전히 배제할 수 없고, 만일 급등할 경우 이에 따른 제품의 생산원가 상승분을 적시에 반영하지 못할 경우에는 수익성 하락의 위험이 있습니다. 투자자께서는 이점 유의하시기 바랍니다. |

당사는 금형 및 양산부품으로 활용하기 위해 (주)유도, (주)일광폴리머, 거성정밀(주) 등으로부터 주요 원재료를 조달하고 있습니다. 최근 원재료 등의 평균가격을 살펴보면, 몰드베이스 같은 경우 2017년 186만원에서 2018년 148만원, 2019년 3분기 113만원으로 감소하였습니다. 금형강은 2017년 3만원에서 2018년 2.9만원으로 감소하였다가 2019년 3분기 3.4만원으로 증가하였습니다. PEI는 3만원 수준을 유지하고 있습니다.

| [주요 원재료 등의 가격변동추이] |

| (단위 : 원) |

| 품목 | 2019년 3분기 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 |

|---|---|---|---|---|---|

| 몰드베이스 (주2) | 1,127,058 | 1,394,062 | 1,209,922 | 1,477,643 | 1,859,261 |

| 금형강 | 34,041 | 24,498 | 23,318 | 29,149 | 29,988 |

| PEI | 29,806 | 30,321 | 29,813 | 28,643 | 28,926 |

| (자료 : 당사 정기보고서) 주) 가격 산출의 방법은 품목당 규격 및 종류가 다양하여 제품을 금액대비 수량으로 나눈단순산술가격입니다. 시장특성상 특정 품목의 매입 비중에 따라 평균매입단가는 차이를 보일 수 있습니다. 주2) 당사는 TV/자동차 등 다양한 크기의 금형을 만들어 제작을 하고 있습니다. 이에, 제작하는 금형의 크기에 따라 구입하는 몰드베이스의 크기가 달라지며, 시장의 영향이 없으나 원재료 가격 표기시 단가가 줄어드는 것처럼 보일 수 있습니다. |

당사는 발주시 고정된 가격으로 일괄계약에 따라 공급받고 있습니다. 이에 따라 단기적인 가격 변동의 위험은 제한적이지만, 장기적인 가격 변동에 대해서는 업체간에 납품단가 조절을 통해서 가격을 조정하고 있으며, 원재료 가격이 급등하거나 변동성이 커질 경우 협의를 통해서 납품 단가에 일부를 반영하고 있는 상황입니다.

향후 주요 원자재 가격의 변동 가능성을 완전히 배제할 수 없고, 만일 급등할 경우 이에 따른 제품의 생산원가 상승분을 적시에 반영하지 못할 경우에는 수익성 하락의 위험이 있습니다. 투자자께서는 이점 유의하시기 바랍니다.

주7-1) 정정 전

| [주요 재무사항 요약] | |

| (단위 : 백만원) | |

| 결산연월(또는 결산기간) | 19.06.30 | 19.03.31 | 18.12.31 | 17.12.31 | 16.12.31 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 외부감사인의 감사의견 | - | - | - | - | 적정 | 적정 | 적정 | 적정 | 적정 | 적정 |

| -계속기업 존속불확실성 사유 해당여부 | - | - | - | - | 미해당 | 미해당 | 미해당 | 미해당 | 미해당 | 미해당 |

| - 감사의견과 관련 없는 계속기업 존속 불확실성 기재여부 | 기재 | 기재 | - | - | 기재 | 기재 | 기재 | 기재 | 기재 | 기재 |

| 1. 자산 총액 | 157,339 | 146,790 | 153,553 | 144,924 | 160,924 | 152,514 | 145,860 | 138,381 | 153,626 | 145,147 |

| - 유동자산 총액 | 59,974 | 61,681 | 58,343 | 59,067 | 65,917 | 65,695 | 51,160 | 54,222 | 65,192 | 62,608 |

| 2. 부채 총액 | 106,217 | 104,007 | 105,959 | 105,096 | 118,597 | 116,721 | 130,213 | 121,580 | 113,835 | 108,746 |

| - 유동부채 총액 | 88,319 | 88,049 | 88,125 | 89,163 | 96,121 | 96,177 | 106,296 | 99,071 | 92,156 | 87,403 |

| 3. 순자산 총액 | 51,122 | 42,783 | 47,594 | 39,828 | 42,327 | 35,793 | 15,647 | 16,801 | 39,791 | 36,401 |

| - 결손금 | 41,724 | 51,037 | 44,684 | 53,992 | 47,232 | 55,027 | 49,667 | 47,967 | 13,791 | 16,422 |

| 4. 부채비율(%) | 207.77% | 243.10% | 222.63% | 263.87% | 280.19% | 326.10% | 832.19% | 723.65% | 286.08% | 298.74% |

| 5. 유동비율(%) | 67.91% | 70.05% | 66.20% | 66.25% | 68.58% | 68.31% | 48.13% | 54.73% | 70.74% | 71.63% |

| 6. 매출액 | 69,469 | 68,383 | 31,507 | 31,396 | 128,599 | 125,353 | 119,060 | 116,281 | 120,559 | 116,976 |

| 7. 영업이익 또는 손실 | 6,256 | 4,466 | 2,622 | 1,380 | 3,114 | -3,374 | -15,205 | -17,050 | -358 | -826 |

| 8. 이자보상배율(배) | 3.7 | 2.9 | 3.2 | 1.8 | 0.8 | -0.9 | -5.3 | -6.1 | -0.1 | -0.2 |

| 9. 당기순이익 | 5,396 | 3,993 | 2,107 | 1,039 | 2,117 | -7,356 | -36,300 | -31,864 | -4,892 | -4,203 |

| 10. 자본금 | 36,397 | 36,397 | 36,397 | 36,397 | 34,603 | 34,603 | 20,991 | 20,991 | 18,150 | 18,150 |

| 11. 영업활동 현금흐름 | 1,191 | -1,739 | -1,120 | -2,499 | 3,351 | -3,319 | -6,928 | -2,912 | 1,117 | 3,187 |

| - 영업현금흐름/총부채비율(%) | 1.12% | -1.67% | -1.06% | -2.38% | 2.83% | -2.84% | -5.32% | -2.40% | 0.98% | 2.93% |

| 12. 투자활동 현금흐름 | -8,150 | -5,750 | -5,492 | -5,433 | -2,095 | -3,785 | -14,811 | -14,398 | 4,958 | 1,178 |

| 13. 재무활동 현금흐름 | -3,041 | -2,516 | -2,116 | -2,037 | 16,280 | 18,807 | 15,994 | 12,846 | -5,130 | -4,674 |

| 14. 현금 및 현금등가물 기말 잔고 | 13,148 | 12,707 | 14,399 | 12,745 | 23,379 | 22,712 | 6,084 | 4,367 | 12,168 | 8,841 |

|

(자료 : 당사 제시)

|

|||||||||||||||||||||||||||

주7-2) 정정 후

| [주요 재무사항 요약] | |

| (단위 : 백만원) | |

| 결산연월(또는 결산기간) | 19.09.30 | 19.06.30 | 19.03.31 | 18.12.31 | 17.12.31 | 16.12.31 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 외부감사인의 감사의견 | - | - | - | - | - | - | 적정 | 적정 | 적정 | 적정 | 적정 | 적정 |

| -계속기업 존속불확실성 사유 해당여부 | - | - | - | - | - | - | 미해당 | 미해당 | 미해당 | 미해당 | 미해당 | 미해당 |

| - 감사의견과 관련 없는 계속기업 존속 불확실성 기재여부 | - | - | 기재 | 기재 | - | - | 기재 | 기재 | 기재 | 기재 | 기재 | 기재 |

| 1. 자산 총액 | 158,107 | 144,062 | 157,339 | 146,790 | 153,553 | 144,924 | 160,924 | 152,514 | 145,860 | 138,381 | 153,626 | 145,147 |

| - 유동자산 총액 | 59,224 | 59,644 | 59,974 | 61,681 | 58,343 | 59,067 | 65,917 | 65,695 | 51,160 | 54,222 | 65,192 | 62,608 |

| 2. 부채 총액 | 103,055 | 97,033 | 106,217 | 104,007 | 105,959 | 105,096 | 118,597 | 116,721 | 130,213 | 121,580 | 113,835 | 108,746 |

| - 유동부채 총액 | 85,405 | 81,337 | 88,319 | 88,049 | 88,125 | 89,163 | 96,121 | 96,177 | 106,296 | 99,071 | 92,156 | 87,403 |

| 3. 순자산 총액 | 55,051 | 47,029 | 51,122 | 42,783 | 47,594 | 39,828 | 42,327 | 35,793 | 15,647 | 16,801 | 39,791 | 36,401 |

| - 결손금 | 38,121 | 46,792 | 41,724 | 51,037 | 44,684 | 53,992 | 47,232 | 55,027 | 49,667 | 47,967 | 13,791 | 16,422 |

| 4. 부채비율(%) | 187.20% | 206.33% | 207.77% | 243.10% | 222.63% | 263.87% | 280.19% | 326.10% | 832.19% | 723.65% | 286.08% | 298.74% |

| 5. 유동비율(%) | 69.34% | 73.33% | 67.91% | 70.05% | 66.20% | 66.25% | 68.58% | 68.31% | 48.13% | 54.73% | 70.74% | 71.63% |

| 6. 매출액 | 104,268 | 102,962 | 69,469 | 68,383 | 31,507 | 31,396 | 128,599 | 125,353 | 119,060 | 116,281 | 120,559 | 116,976 |

| 7. 영업이익 또는 손실 | 9,602 | 8,442 | 6,256 | 4,466 | 2,622 | 1,380 | 3,114 | -3,374 | -15,205 | -17,050 | -358 | -826 |

| 8. 이자보상배율(배) | 3.8 | 3.7 | 3.7 | 2.9 | 3.2 | 1.8 | 0.8 | -0.9 | -5.3 | -6.1 | -0.1 | -0.2 |

| 9. 당기순이익 | 8,883 | 8,241 | 5,396 | 3,993 | 2,107 | 1,039 | 2,117 | -7,356 | -36,300 | -31,864 | -4,892 | -4,203 |

| 10. 자본금 | 36,397 | 36,397 | 36,397 | 36,397 | 36,397 | 36,397 | 34,603 | 34,603 | 20,991 | 20,991 | 18,150 | 18,150 |

| 11. 영업활동 현금흐름 | 6,908 | -207 | 1,191 | -1,739 | -1,120 | -2,499 | 3,351 | -3,319 | -6,928 | -2,912 | 1,117 | 3,187 |

| - 영업현금흐름/총부채비율(%) | 6.70% | -0.21% | 1.12% | -1.67% | -1.06% | -2.38% | 2.83% | -2.84% | -5.32% | -2.40% | 0.98% | 2.93% |

| 12. 투자활동 현금흐름 | -4,616 | -522 | -8,150 | -5,750 | -5,492 | -5,433 | -2,095 | -3,785 | -14,811 | -14,398 | 4,958 | 1,178 |

| 13. 재무활동 현금흐름 | -3,134 | -2,559 | -3,041 | -2,516 | -2,116 | -2,037 | 16,280 | 18,807 | 15,994 | 12,846 | -5,130 | -4,674 |

| 14. 현금 및 현금등가물 기말 잔고 | 22,486 | 19,425 | 13,148 | 12,707 | 14,399 | 12,745 | 23,379 | 22,712 | 6,084 | 4,367 | 12,168 | 8,841 |

|

(자료 : 당사 제시)

|

|||||||||||||||||||||||||||

주8-1) 정정 전

|

가. 계속기업 불확실성 위험 당사는 과거 KIKO사태로 인한 손실발생으로 채권단의 워크아웃 기간이 있었으며, 2016년 2월 개성공단 가동 중단으로 인한 핵심 생산시설 상실 및 제조원가(외주가공비 및 노무비) 상승, 2017년 한-중 사드배치 갈등에 따른 전 자회사(현재는 매각된 중국 혜주솔루텍) 영업 중단으로 인한 채권 등을 모두 손상차손으로 인식하면서 당사의 재무구조는 악화되었습니다. 이로 인해 연결기준 2017년 152억원 영업손실, 363억원 당기순손실이 발생하였습니다. 당사는 이러한 과정을 거치면서 외부감사인으로부터 감사보고서상 감사의견과 관련 없는 계속기업 존속 불확실성 기재에 대한 의견을 지속적으로 받아왔습니다. 2018년 감사보고서상 계속기업 관련 중요한 불확실성 의견을 받은 주 이유는 유동부채가 유동자산보다 302억원 더 많기 때문입니다. 또한 2019년 반기검토보고서 상으로도 유동부채가 유동자산보다 283억원 초과하여 계속기업 관련 중요한 불확실성 의견을 받았습니다. |

당사는 과거 KIKO사태로 인한 손실발생으로 채권단의 워크아웃 기간이 있었으며, 2016년 2월 개성공단 가동 중단으로 인한 핵심 생산시설 상실 및 제조원가(외주가공비 및 노무비) 상승, 2017년 한-중 사드배치 갈등에 따른 전 자회사(현재는 매각된 중국 혜주솔루텍) 영업 중단으로 인한 채권 등을 모두 손상차손으로 인식하면서 당사의 재무구조는 악화되었습니다. 이로 인해 연결기준 2017년 152억원 영업손실, 363억원 당기순손실이 발생하였습니다. 그렇지만 영업실적 개선으로 연결기준 2018년 31억원 영업이익, 26억원 당기순이익으로 흑자전환 하였습니다.

그렇지만 당사는 이러한 과정을 거치면서 외부감사인으로부터 감사보고서상 감사의견과 관련 없는 계속기업 존속 불확실성 기재에 대한 의견을 지속적으로 받아왔습니다. 2018년 감사보고서상 계속기업 관련 중요한 불확실성 의견을 받은 주 이유는 유동부채가 유동자산보다 302억원 더 많기 때문입니다. 또한 2019년 반기검토보고서 상으로도 유동부채가 유동자산보다 283억원 초과하여 계속기업 관련 중요한 불확실성 의견을 받았습니다.

| [35기(2018년) 감사보고서 주석 내용] |

| (연결기준) |

| <계속기업 관련 중요한 불확실성> 연결재무제표에 대한 주석 37에 주의를 기울여야 할 필요가 있습니다. 연결재무제표에 대한 주석 37은 2018년 12월 31일로 종료되는 보고기간에 순이익 2,551백만원이발생하였으나, 연결재무제표일 현재로 기업의 유동부채가 유동자산보다 30,204백만원더 많음을 나타내고 있습니다. 주석 37에서 기술된 바와 같이, 이러한 사건이나 상황은 주석 37에서 설명하고 있는 다른 사항과 더불어 계속기업으로서의 존속능력에 유의적 의문을 제기할 만한 중요한 불확실성이 존재함을 나타냅니다. 우리의 의견은 이사항으로부터 영향을 받지 아니합니다. |

|

<주석 37. 계속기업가정에 관한 불확실성> 연결회사의 재무제표는 연결회사가 계속기업으로서 존속할 것이라는 가정을 전제로 작성되었으므로 연결회사의 자산과 부채가 정상적인 사업활동과정을 통하여 장부가액으로 회수되거나 상환될 수 있다는 가정 하에 회계처리 되었습니다. |

| [36기(2019년) 반기 검토보고서 주석 내용] |

| (연결기준) |

| <계속기업가정과 관련된 중요한 불확실성> 검토의견에는 영향을 미치지 않는 사항으로서 이용자는 주석 38에 주의를 기울여야 할 필요가 있습니다. 주석 38에서 설명하는 바와 같이 회사의 2019년 6월 30일 현재 누적결손금이 41,724백만원에 이르고 있으며 유동부채가 유동자산을 28,344백만원 초과하고 있습니다. 이러한 상황은 주석 38에서 설명하고 있는 다른 사항과 더불어 계속기업으로서의 존속능력에 유의적 의문을 제기할 만한 중요한 불확실성이 존재함을 나타냅니다. |

|

<주석 37. 계속기업가정에 관한 불확실성> 연결회사의 재무제표는 연결회사가 계속기업으로서 존속할 것이라는 가정을 전제로 작성되었으므로 연결회사의 자산과 부채가 정상적인 사업활동과정을 통하여 장부가액으로 회수되거나 상환될 수 있다는 가정 하에 회계처리 되었습니다. (...) |

당사는 2018년 연결감사보고서상 유동부채가 유동자산보다 302억원 만큼 더 많고, 2019년 반기연결검토보고서상 유동부채가 유동자산보다 283억원 더 많음으로 인해 계속기업가정에 관한 불확실성 의견을 받았습니다. 당사의 유동비율은 유동부채의 증가로 인해 2016년 70%에 비해 2017년 48%로 크게 낮아졌다가, 2018년 68%, 2019년 1분기 66%, 2019년 반기 68% 수준을 유지하고 있습니다.

| [유동자산 및 유동부채 추이] |

| 결산연월(또는 결산기간) | 19.06.30 | 19.03.31 | 18.12.31 | 17.12.31 | 16.12.31 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 유동자산 총액 | 59,974 | 61,681 | 58,343 | 59,067 | 65,917 | 65,695 | 51,160 | 54,222 | 65,192 | 62,608 |

| 유동부채 총액 | 88,319 | 88,049 | 88,125 | 89,163 | 96,121 | 96,177 | 106,296 | 99,071 | 92,156 | 87,403 |

| 유동자산 - 유동부채 | -28,345 | -26,368 | -29,782 | -30,096 | -30,204 | -30,482 | -55,136 | -44,849 | -26,964 | -24,795 |

| 유동비율(%) | 67.91% | 70.05% | 66.20% | 66.25% | 68.58% | 68.31% | 48.13% | 54.73% | 70.74% | 71.63% |

| (자료 : 당사 정기보고서 가공) |

당사는 상기 계속기업으로서의 불확실성을 해소하기 위하여 다음과 같은 계획을 수립하고 있습니다.

(1) 자금수요에 대한 대응방안

당사는 상환유예기간 만료일이 도래한 차입금에 대하여 상환유예기간을 2019년 12월 31일까지 연장하였습니다. 향후 만료일이 도래하는 차입금 또한 채권금융기관과의 긴밀한 협의를 통해 추가 연장할 계획이며, 영업활동으로 창출되는 영업이익을 통해 지속적으로 차입금을 상환할 계획입니다.

<차입금 상환 추가연장 계획의 근거>

당사는 워크아웃 졸업으로 채권공동관리 절차가 종료됨에 따라 매년 각 금융기관별로 차입금 상환 연장을 진행해 오고 있습니다. 금년 말에도 차입금(400억원~500억원 수준)의 추가 연장 유예가 필요합니다.

2016년 개성공단 폐쇄로 인하여 2018년까지 저조한 실적을 기록하였으나, 2019년 현재 별도/연결 모두 흑자전환에 성공하였고, 올 하반기 또한 상반기와 마찬가지로 실적 개선이 기대되고 있는 상황입니다. 현재 금융기관들은 당사의 부동산 및 설비에 대한 담보를 충분히 가지고 있는 상태이며, 실적 또한 개선되고 있어, 만기일 일시 상환을 요구할 확율은 지극히 낮다고 판단하고 있습니다(2016년/2017년/2018년 저조한 실적에도 만기연장이 되었음). 또한 당사는 매년 금융기관과의 협의를 통해 일정금액의 차입금을 지속적으로 상환 및 연장 승인을 해왔으며, 올해 또한 일부 금액을 상환하며 연장을 진행시킬 예정입니다.

더불어 당사는 개성공단 피해기업으로 정부지원차원에서 매년 차입금 연장을 지원 받아오고 있습니다.

(금융위원회 산업금융과 - 129호, 2016.02.11 / 금융위원회 산업금융과 227호, 2017.02.21 / 금융위원회 산업금융과 161호, 2018.02.06)

| [채권금융기관 차입금 관련사항] |

| 당사는 KIKO사태 이후 2010년 6월 28일자로 채권금융기관 공동관리절차를 신청하였으며, 채권금융기관협의회는 2010년 7월 5일자로 채권금융기관 공동관리절차 개시를 결정하였습니다. 이에 따라, 당사와 채권금융기관협의회는 2010년 10월 4일에 2012년 12월 31일까지를 차입금 상환유예기간으로 하여 경영정상화계획 이행을 위한 약정을 체결하였고, 이후 수차례에 걸친 상환유예기간에 대한 연장 약정을 체결하여 최종적으로 2016년 12월 31일까지 그 기간이 연장되었습니다. 한편, 당사은 2015년 8월 13일 채권금융기관협의회의 결의를 통하여 2015년 8월 27일 전환사채 120억원의 발행이 완료됨에 따라 채권금융기관공동관리 절차가 해제되었습니다. 이에 따라 기존 2016년 12월 31일 까지 였던 차입금 상환유예기간을 2017년 12월 31일 까지 연장하였으며, 2018년 6월 30일 및 12월 31일, 2019년 12월 31일까지 추가 연장하였습니다. |

| [KIKO사태 관련사항] |

|

당사는 통화옵션 계약 기간 중 현물환율이 일정환율을 초과할 경우 계약이 자동적으로 체결(Knock-in)되는 통화옵션계약이 체결되어 있었으며 2008년 금융위기때 환율상승으로 크게 손실을 반영하였습니다. 2008년 당시 파생상품별 평가내역은 다음과 같습니다.

<2008년 현재 통화옵션 계약 기간 중 현물환율이 일정환율을 초과할 경우 계약이 자동적으로 체결(Knock-in)되는 통화옵션계약이 체결되어 있었으며, 2009년 중 연결회사가통화옵션 및 수출환변동보험으로 인해 2009년에 인식한 파생상품거래이익은 1,725,623천원이고, 2009년 및 2008년에 인식한 파생상품거래손실은 각각 5,756,410천원과 24,298,205천원입니다> |

|||||||||||||||||||||

(2) 기타 자구계획

당사는 신속한 경영 정상화를 도모하기 위하여 원가절감 등의 자구계획을 추진 중에 있습니다.

(3) 경영개선

당사는 2016년 2월 11일 정부의 '개성공단 가동 전면중단' 결정으로 인하여 당사의 핵심주력 생산기지였던 개성공장을 상실하게 되었습니다. 이에 원가경쟁력을 확보하고자 2017년 6월에 베트남에 대체 생산기지를 완공하였고 2017년 7월부터 생산을 시작하였습니다. 현재 베트남 생산기지는 빠른 안정화 및 생산량 증대가 성공적으로 진행되고 있습니다. 당사는 개성공단 폐쇄의 영향으로 발생한 손실이 베트남 생산기지의 빠른 안정화로 회복되길 기대하고 있으며, 이익이 극대화 될 수 있도록 전력을 다하고 있습니다. 또한 당사는 재무구조 및 경영개선의 일환으로 누적 손실이 발생하고 있는 해외계열사(중국) 혜주솔루텍공업 유한공사의 매각을 2018년 5월 완료하였습니다.

당사는 2019년 1분기부터 연결기준, 별도기준 영업흑자를 기록하고 있습니다. 이는 당사의 자회사인 베트남법인의 안정화 및 원재료(사출부품) 현지화를 통한 원가경쟁력 확보, 다양한 제품군(3M 제품부터 48M 이상 초고화소 및 양방향 액추에이터)을 개발/양산함에 따라 지속적 물량 및 매출 증가가 예상되고 있으며, 최근 휴대폰 카메라 탑재량이 증가(기존 1개 탑재 -> 최대 5개 까지 탑재)함에 따라 매출이 더욱 증가될 것으로 예상됩니다. 또한, 미국의 후방카메라 의무도입에 따라 자동차용 렌즈의 수요가 급증할 것으로 예상되며, 후방카메라 외에 전방/측방/차선이탈방지 등 다양한 전장용 카메라가 장착되고 있어 렌즈의 수요는 증가할것으로 예상하고 있습니다. 기존 고객사 Sony(가전), Toyota(자동차)의 성장세에 힘입어 수주 및 매출 호조가 예상되며, Parasonic(가전) 및 Sanko(파레트)등 신규고객 및 신규품목 개발에 성공하여 향후 수주 증대가 예상됨에 따라 당사의 영업실적이 개선되면 재무구조가 안정화 될 것이라고 보고 있습니다.

[계속기업 가정을 위한 향후 자금수지 계획]

당사는 AF모듈 시장 선도를 위한 사업확대 및 신규품목 개발과 고금리 차입금 상환 등을 통하여 향후 지속적으로 차입금을 축소해 나갈 계획입니다.

| [향후 1년간 자금수지 계획] |

| (단위 : 백만원) |

| 구 분 | 2018년 | 2019년 1Q | 2019년 2Q | 2019년 3Q | 2019년 4Q | 2019년 합계 | 2020년 1Q | 2020년 2Q | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 영업 현금흐름 |

⒜수입 | 매출대금 | 130,978 | 38,371 | 36,768 | 41,762 | 29,412 | 146,313 | 29,200 | 35,400 |

| 기타 | - | - | - | - | - | - | - | - | ||

| 계 | 130,978 | 38,371 | 36,768 | 41,762 | 29,412 | 146,313 | 29,200 | 35,400 | ||

| ⒝지출 | 원재료 구입/ 외주가공비 | 95,614 | 28,035 | 26,146 | 31,445 | 22,319 | 107,945 | 22,988 | 28,144 | |

| 급여 | 10,475 | 2,897 | 2,607 | 2,213 | 2,220 | 9,937 | 2,353 | 2,353 | ||

| 판매관리비 | 12,083 | 3,769 | 3,426 | 3,400 | 3,681 | 14,276 | 3,955 | 3,973 | ||

| 경상연구비 | 2,018 | 928 | 738 | 470 | 1,062 | 3,198 | 1,090 | 1,090 | ||

| 기타 | 4,309 | 3,485 | 1,049 | 995 | 1,707 | 7,236 | 1,217 | 1,218 | ||

| 계 | 124,499 | 39,114 | 33,966 | 38,523 | 30,989 | 142,592 | 31,603 | 36,778 | ||

| 영업수지(= ⒜ - ⒝) | 6,479 | -743 | 2,802 | 3,238 | -1,577 | 3,721 | -2,403 | -1,378 | ||

| 투자 현금흐름 |

⒞수입 | 자산매각 | 1,033 | 1 | 44 | - | - | 45 | - | - |

| 기타 | 106 | 36 | 2 | 5,000 | - | 5,038 | - | - | ||

| 계 | 1,139 | 36 | 46 | 5,000 | - | 5,082 | - | - | ||

| ⒟지출 | 연구개발투자 | - | - | - | - | - | - | - | - | |

| 시설투자 | 2,828 | 528 | 2,579 | 1,082 | 1,900 | 6,090 | 3,860 | 3,840 | ||

| 기타 | 406 | 5,000 | 125 | - | 5,000 | 10,125 | - | - | ||

| 계 | 3,233 | 5,528 | 2,704 | 1,082 | 6,900 | 16,215 | 3,860 | 3,840 | ||

| 투자수지(= ⒞ - ⒟) | -2,095 | -5,492 | -2,658 | 3,918 | -6,900 | -11,133 | -3,860 | -3,840 | ||

| 재무 현금흐름 |

⒠수입 | 유상증자(공모사채 포함) | 18,655 | - | - | - | 25,000 | 25,000 | - | - |

| 기타 | 19,327 | 42 | -42 | - | - | - | - | - | ||

| 계 | 37,982 | 42 | -42 | - | 25,000 | 25,000 | - | - | ||

| ⒡지출 | 차입금 상환 | 21,702 | 158 | 883 | 24 | 8,024 | 9,090 | 1,024 | 1,025 | |

| 이자비용 | 3,370 | 629 | 471 | 739 | 807 | 2,646 | 693 | 695 | ||

| CB/BW 상환 | - | 2,000 | - | - | - | 2,000 | - | - | ||

| 기타 | - | - | - | - | - | - | - | - | ||

| 계 | 25,072 | 2,787 | 1,354 | 763 | 8,831 | 13,735 | 1,717 | 1,719 | ||

| 재무수지(= ⒠ - ⒡) | 12,910 | -2,745 | -1,396 | -763 | 16,169 | 11,265 | -1,717 | -1,719 | ||

| 기초 자금 | 6,084 | 23,379 | 14,399 | 13,148 | 19,540 | 23,379 | 27,232 | 19,251 | ||

| 기말 자금 | 23,379 | 14,399 | 13,148 | 19,540 | 27,232 | 27,232 | 19,251 | 12,314 | ||

|

(자료 : 당사 제시) |

| [상기 자금수지의 추가설명] | |

|---|---|

| 시설투자자금 관련 |

베트남법인(재영VINA) 라인증설을 위한 투자비를 반영하였음. 베트남법인의 현재 고용인원은 2,800명으로 인건비가 급격히 높아지고 있음. 또한 치열해지는 시장경제에 대응하기 위하여 베트남법인(재영VINA) 원가경쟁력 확보를 위한 자동화등 설비투자자금으로 계획하였음. (2019년 BW발행 시설투자비용 100억원 포함) |

| (자료 : 당사 제시) |

| [자금수지 산출 주요 근거 및 가정] |

|---|

| 1. 매출대금 및 기타 수입 산출 근거(a) - 2019년 경영계획 및 고객사별 수금일 반영 - 매출계획 : 실제계획에 2017년~2018년 계획 달성율을 반영하여 산정 - 수금상세 : 각 업체별 수금일정에 따른 월별 예상수금액 반영 2. 지출(b) 1) 원재료구입/외주가공비 : 각 사업부별 '원재료구입' 및 '외주가공비' 등 노무비와 제조경비를 제외한 매출원가에 대한 통제를 각 사업부별로 관리인력이 통제. 2) 급여 : 사업구조조정을 반영한 실제 연간발생 인건비 도출 수행 3) 판관비 : 실적이 저조한 사업부문의 사업구조개편을 통하여 비용절감, 연간 납부금액 평균 등 - 나노광학 사업부 매출 계획 ● 신규품목 개발과 양산으로 초기 자재비 및 인건비 투입이 증가할 것으로 예상되어 현금흐름이 일시적으로 과부하 되나, 향후 수율안정화시 현금흐름이 개선될 것으로 보임. 3. 투자 현금흐름 - 시설투자 : 향후 재영VINA에 투자되는 시설투자비용을 반영하였으며, 베트남의 인건비가 가파르게 상승하고 동종업종간 경쟁이 치열해짐에 따라 시장변화에 유연하게 대응하기 위해 원가경쟁력을 확보하여 시장 우위를 선점하고자 자동화등 설비투자필요. 통상적인 유형자산 투자분을 분기별 1억원씩 추가 반영함. 4. 재무 현금흐름 - 차입금 상환 : 100억원의 고금리 등 차입금 상환 |

| (출처: 당사 제시) |

당사가 계획하고있는 자금수지에 차질이 있는 경우에는 계속기업으로서의 존속의견을 지속적으로 받을 수 있으며, 당사의 자산과 부채를 정상적인 영업활동과정을 통하여 장부금액으로 회수하거나 상환하지 못할 수도 있습니다(이런 경우 계속기업가정이 타당하지 않을 경우에 발생될 수도있는 자산과 부채의 금액 및 분류 표시와 관련 손익항목에 대한 수정사항은 현 재무제표에 반영되어 있지 않습니다. 투자자께서는 이점 꼭 유의하시어 투자하시기 바랍니다). 그로 인해 당사의 재무상태가 악화되거나 경영실적이 악화될 경우 당사의 예상과 달리 각 금융기관으로부터의 상환 압박이 발생할 수 있습니다. 이에 따라 당사의 차입금 상환 부담은 일시에 가중될 수 있는 위험이 존재하며, 채무불이행 가능성이 발생할 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다.

주8-2) 정정 후

|

가. 계속기업 불확실성 위험 당사는 과거 KIKO사태로 인한 손실발생으로 채권단의 워크아웃 기간이 있었으며, 2016년 2월 개성공단 가동 중단으로 인한 핵심 생산시설 상실 및 제조원가(외주가공비 및 노무비) 상승, 2017년 한-중 사드배치 갈등에 따른 전 자회사(현재는 매각된 중국 혜주솔루텍) 영업 중단으로 인한 채권 등을 모두 손상차손으로 인식하면서 당사의 재무구조는 악화되었습니다. 이로 인해 연결기준 2017년 152억원 영업손실, 363억원 당기순손실이 발생하였습니다. 당사는 이러한 과정을 거치면서 외부감사인으로부터 감사보고서상 감사의견과 관련 없는 계속기업 존속 불확실성 기재에 대한 의견을 지속적으로 받아왔습니다. 2018년 감사보고서상 계속기업 관련 중요한 불확실성 의견을 받은 주 이유는 유동부채가 유동자산보다 302억원 더 많기 때문입니다. 또한 2019년 반기검토보고서 상으로도 유동부채가 유동자산보다 283억원 초과하여 계속기업 관련 중요한 불확실성 의견을 받았습니다. |

당사는 과거 KIKO사태로 인한 손실발생으로 채권단의 워크아웃 기간이 있었으며, 2016년 2월 개성공단 가동 중단으로 인한 핵심 생산시설 상실 및 제조원가(외주가공비 및 노무비) 상승, 2017년 한-중 사드배치 갈등에 따른 전 자회사(현재는 매각된 중국 혜주솔루텍) 영업 중단으로 인한 채권 등을 모두 손상차손으로 인식하면서 당사의 재무구조는 악화되었습니다. 이로 인해 연결기준 2017년 152억원 영업손실, 363억원 당기순손실이 발생하였습니다. 그렇지만 영업실적 개선으로 연결기준 2018년 31억원 영업이익, 26억원 당기순이익으로 흑자전환 하였습니다.

그렇지만 당사는 이러한 과정을 거치면서 외부감사인으로부터 감사보고서상 감사의견과 관련 없는 계속기업 존속 불확실성 기재에 대한 의견을 지속적으로 받아왔습니다. 2018년 감사보고서상 계속기업 관련 중요한 불확실성 의견을 받은 주 이유는 유동부채가 유동자산보다 302억원 더 많기 때문입니다. 또한 2019년 반기검토보고서 상으로도 유동부채가 유동자산보다 283억원 초과하여 계속기업 관련 중요한 불확실성 의견을 받았습니다.

| [35기(2018년) 감사보고서 주석 내용] |

| (연결기준) |

| <계속기업 관련 중요한 불확실성> 연결재무제표에 대한 주석 37에 주의를 기울여야 할 필요가 있습니다. 연결재무제표에 대한 주석 37은 2018년 12월 31일로 종료되는 보고기간에 순이익 2,551백만원이발생하였으나, 연결재무제표일 현재로 기업의 유동부채가 유동자산보다 30,204백만원더 많음을 나타내고 있습니다. 주석 37에서 기술된 바와 같이, 이러한 사건이나 상황은 주석 37에서 설명하고 있는 다른 사항과 더불어 계속기업으로서의 존속능력에 유의적 의문을 제기할 만한 중요한 불확실성이 존재함을 나타냅니다. 우리의 의견은 이사항으로부터 영향을 받지 아니합니다. |

|

<주석 37. 계속기업가정에 관한 불확실성> 연결회사의 재무제표는 연결회사가 계속기업으로서 존속할 것이라는 가정을 전제로 작성되었으므로 연결회사의 자산과 부채가 정상적인 사업활동과정을 통하여 장부가액으로 회수되거나 상환될 수 있다는 가정 하에 회계처리 되었습니다. |

| [36기(2019년) 반기 검토보고서 주석 내용] |

| (연결기준) |

| <계속기업가정과 관련된 중요한 불확실성> 검토의견에는 영향을 미치지 않는 사항으로서 이용자는 주석 38에 주의를 기울여야 할 필요가 있습니다. 주석 38에서 설명하는 바와 같이 회사의 2019년 6월 30일 현재 누적결손금이 41,724백만원에 이르고 있으며 유동부채가 유동자산을 28,344백만원 초과하고 있습니다. 이러한 상황은 주석 38에서 설명하고 있는 다른 사항과 더불어 계속기업으로서의 존속능력에 유의적 의문을 제기할 만한 중요한 불확실성이 존재함을 나타냅니다. |

|

<주석 37. 계속기업가정에 관한 불확실성> 연결회사의 재무제표는 연결회사가 계속기업으로서 존속할 것이라는 가정을 전제로 작성되었으므로 연결회사의 자산과 부채가 정상적인 사업활동과정을 통하여 장부가액으로 회수되거나 상환될 수 있다는 가정 하에 회계처리 되었습니다. (...) |

당사는 2018년 연결감사보고서상 유동부채가 유동자산보다 302억원 만큼 더 많고, 2019년 반기연결검토보고서상 유동부채가 유동자산보다 283억원 더 많음으로 인해 계속기업가정에 관한 불확실성 의견을 받았습니다. 당사의 유동비율은 유동부채의 증가로 인해 2016년 70%에 비해 2017년 48%로 크게 낮아졌다가, 2018년 68%, 2019년 1분기 66%, 2019년 반기 68%, 2019년 3분기 69% 수준을 유지하고 있습니다.

| [유동자산 및 유동부채 추이] |

| (단위 : 백만원, %) |

| 결산연월(또는 결산기간) | 19.09.30 | 19.06.30 | 19.03.31 | 18.12.31 | 17.12.31 | 16.12.31 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 유동자산 총액 | 59,224 | 59,644 | 59,974 | 61,681 | 58,343 | 59,067 | 65,917 | 65,695 | 51,160 | 54,222 | 65,192 | 62,608 |

| 유동부채 총액 | 85,405 | 81,337 | 88,319 | 88,049 | 88,125 | 89,163 | 96,121 | 96,177 | 106,296 | 99,071 | 92,156 | 87,403 |

| 유동자산 - 유동부채 | -26,181 | -21,693 | -28,345 | -26,368 | -29,782 | -30,096 | -30,204 | -30,482 | -55,136 | -44,849 | -26,964 | -24,795 |

| 유동비율(%) | 69.34% | 73.33% | 67.91% | 70.05% | 66.20% | 66.25% | 68.58% | 68.31% | 48.13% | 54.73% | 70.74% | 71.63% |

| (자료 : 당사 정기보고서 가공) |

당사는 상기 계속기업으로서의 불확실성을 해소하기 위하여 다음과 같은 계획을 수립하고 있습니다.

(1) 자금수요에 대한 대응방안

당사는 상환유예기간 만료일이 도래한 차입금에 대하여 상환유예기간을 2019년 12월 31일까지 연장하였습니다. 향후 만료일이 도래하는 차입금 또한 채권금융기관과의 긴밀한 협의를 통해 추가 연장할 계획이며, 영업활동으로 창출되는 영업이익을 통해 지속적으로 차입금을 상환할 계획입니다.

<차입금 상환 추가연장 계획의 근거>

당사는 워크아웃 졸업으로 채권공동관리 절차가 종료됨에 따라 매년 각 금융기관별로 차입금 상환 연장을 진행해 오고 있습니다. 금년 말에도 차입금(400억원~500억원 수준)의 추가 연장 유예가 필요합니다.

2016년 개성공단 폐쇄로 인하여 2018년까지 저조한 실적을 기록하였으나, 2019년 현재 별도/연결 모두 흑자전환에 성공하였고, 올 하반기 또한 상반기와 마찬가지로 실적 개선이 기대되고 있는 상황입니다. 현재 금융기관들은 당사의 부동산 및 설비에 대한 담보를 충분히 가지고 있는 상태이며, 실적 또한 개선되고 있어, 만기일 일시 상환을 요구할 확율은 지극히 낮다고 판단하고 있습니다(2016년/2017년/2018년 저조한 실적에도 만기연장이 되었음). 또한 당사는 매년 금융기관과의 협의를 통해 일정금액의 차입금을 지속적으로 상환 및 연장 승인을 해왔으며, 올해 또한 일부 금액을 상환하며 연장을 진행시킬 예정입니다.

더불어 당사는 개성공단 피해기업으로 정부지원차원에서 매년 차입금 연장을 지원 받아오고 있습니다.

(금융위원회 산업금융과 - 129호, 2016.02.11 / 금융위원회 산업금융과 227호, 2017.02.21 / 금융위원회 산업금융과 161호, 2018.02.06)

| [채권금융기관 차입금 관련사항] |

| 당사는 KIKO사태 이후 2010년 6월 28일자로 채권금융기관 공동관리절차를 신청하였으며, 채권금융기관협의회는 2010년 7월 5일자로 채권금융기관 공동관리절차 개시를 결정하였습니다. 이에 따라, 당사와 채권금융기관협의회는 2010년 10월 4일에 2012년 12월 31일까지를 차입금 상환유예기간으로 하여 경영정상화계획 이행을 위한 약정을 체결하였고, 이후 수차례에 걸친 상환유예기간에 대한 연장 약정을 체결하여 최종적으로 2016년 12월 31일까지 그 기간이 연장되었습니다. 한편, 당사은 2015년 8월 13일 채권금융기관협의회의 결의를 통하여 2015년 8월 27일 전환사채 120억원의 발행이 완료됨에 따라 채권금융기관공동관리 절차가 해제되었습니다. 이에 따라 기존 2016년 12월 31일 까지 였던 차입금 상환유예기간을 2017년 12월 31일 까지 연장하였으며, 2018년 6월 30일 및 12월 31일, 2019년 12월 31일까지 추가 연장하였습니다. |

| [KIKO사태 관련사항] |

|

당사는 통화옵션 계약 기간 중 현물환율이 일정환율을 초과할 경우 계약이 자동적으로 체결(Knock-in)되는 통화옵션계약이 체결되어 있었으며 2008년 금융위기때 환율상승으로 크게 손실을 반영하였습니다. 2008년 당시 파생상품별 평가내역은 다음과 같습니다.

<2008년 현재 통화옵션 계약 기간 중 현물환율이 일정환율을 초과할 경우 계약이 자동적으로 체결(Knock-in)되는 통화옵션계약이 체결되어 있었으며, 2009년 중 연결회사가통화옵션 및 수출환변동보험으로 인해 2009년에 인식한 파생상품거래이익은 1,725,623천원이고, 2009년 및 2008년에 인식한 파생상품거래손실은 각각 5,756,410천원과 24,298,205천원입니다> |

|||||||||||||||||||||

(2) 기타 자구계획

당사는 신속한 경영 정상화를 도모하기 위하여 원가절감 등의 자구계획을 추진 중에 있습니다.

(3) 경영개선

당사는 2016년 2월 11일 정부의 '개성공단 가동 전면중단' 결정으로 인하여 당사의 핵심주력 생산기지였던 개성공장을 상실하게 되었습니다. 이에 원가경쟁력을 확보하고자 2017년 6월에 베트남에 대체 생산기지를 완공하였고 2017년 7월부터 생산을 시작하였습니다. 현재 베트남 생산기지는 빠른 안정화 및 생산량 증대가 성공적으로 진행되고 있습니다. 당사는 개성공단 폐쇄의 영향으로 발생한 손실이 베트남 생산기지의 빠른 안정화로 회복되길 기대하고 있으며, 이익이 극대화 될 수 있도록 전력을 다하고 있습니다. 또한 당사는 재무구조 및 경영개선의 일환으로 누적 손실이 발생하고 있는 해외계열사(중국) 혜주솔루텍공업 유한공사의 매각을 2018년 5월 완료하였습니다.

당사는 2019년 1분기부터 연결기준, 별도기준 영업흑자를 기록하고 있습니다. 이는 당사의 자회사인 베트남법인의 안정화 및 원재료(사출부품) 현지화를 통한 원가경쟁력 확보, 다양한 제품군(3M 제품부터 48M 이상 초고화소 및 양방향 액추에이터)을 개발/양산함에 따라 지속적 물량 및 매출 증가가 예상되고 있으며, 최근 휴대폰 카메라 탑재량이 증가(기존 1개 탑재 -> 최대 5개 까지 탑재)함에 따라 매출이 더욱 증가될 것으로 예상됩니다. 또한, 미국의 후방카메라 의무도입에 따라 자동차용 렌즈의 수요가 급증할 것으로 예상되며, 후방카메라 외에 전방/측방/차선이탈방지 등 다양한 전장용 카메라가 장착되고 있어 렌즈의 수요는 증가할것으로 예상하고 있습니다. 기존 고객사 Sony(가전), Toyota(자동차)의 성장세에 힘입어 수주 및 매출 호조가 예상되며, Parasonic(가전) 및 Sanko(파레트)등 신규고객 및 신규품목 개발에 성공하여 향후 수주 증대가 예상됨에 따라 당사의 영업실적이 개선되면 재무구조가 안정화 될 것이라고 보고 있습니다.

[계속기업 가정을 위한 향후 자금수지 계획]

당사는 AF모듈 시장 선도를 위한 사업확대 및 신규품목 개발과 고금리 차입금 상환 등을 통하여 향후 지속적으로 차입금을 축소해 나갈 계획입니다.

| [향후 1년간 자금수지 계획] |

| (단위 : 백만원) |

| 구 분 | 2018년 | 2019년 1Q | 2019년 2Q | 2019년 3Q | 2019년 4Q | 2019년 합계 | 2020년 1Q | 2020년 2Q | 2020년 3Q | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 영업 현금흐름 |

⒜수입 | 매출대금 | 130,978 | 38,371 | 36,768 | 42,782 | 29,222 | 147,143 | 29,019 | 35,400 | 40,832 |

| 기타 | - | - | - | - | - | - | - | - | - | ||

| 계 | 130,978 | 38,371 | 36,768 | 42,782 |

29,222 | 147,143 | 29,019 |

35,400 | 40,832 | ||

| ⒝지출 | 원재료 구입/ 외주가공비 | 95,614 | 28,035 | 26,146 | 28,629 | 22,147 | 104,957 | 22,865 | 28,144 | 31,908 | |

| 급여 | 10,475 | 2,897 | 2,607 | 2,213 | 2,220 | 9,937 | 2,353 | 2,353 | 2,353 | ||

| 판매관리비 | 12,083 | 3,769 | 3,426 | 3,400 | 3,681 | 14,276 | 3,955 | 3,973 | 4,070 | ||

| 경상연구비 | 2,018 | 928 | 738 | 470 | 1,062 | 3,198 | 1,090 | 1,090 | 1,090 | ||

| 기타 | 4,309 | 3,485 | 1,049 | 995 | 1,707 | 7,236 | 1,217 | 1,218 | 1,309 | ||

| 계 | 124,499 | 39,114 | 33,966 | 35,707 | 30,818 | 139,604 | 31,480 | 36,778 | 40,731 | ||

| 영업수지(= ⒜ - ⒝) | 6,479 | -743 | 2,802 | 7,075 | -1,595 | 7,539 | -2,461 | -1,378 | 101 | ||

| 투자 현금흐름 |

⒞수입 | 자산매각 | 1,033 | 1 | 44 | 125 | - | 170 | - | - | |

| 기타 | 106 | 36 | 2 | 5,000 | - | 5,038 | - | - | |||

| 계 | 1,139 | 36 | 46 | 5,125 | - | 5,208 | - | - | |||

| ⒟지출 | 연구개발투자 | - | - | - | - | - | - | - | - | ||

| 시설투자 | 2,828 | 528 | 2,579 | 1,591 | 1,900 | 6,598 | 3,860 | 3,840 | 1,300 | ||

| 기타 | 406 | 5,000 | 125 | - | 5,000 | 10,125 | - | - | |||

| 계 | 3,233 | 5,528 | 2,704 | 1,591 |

6,900 | 16,724 | 3,860 | 3,840 | 1,300 | ||

| 투자수지(= ⒞ - ⒟) | -2,095 | -5,492 | -2,658 | 3,534 | -6,900 | -11,516 | -3,860 | -3,840 | -1,300 | ||

| 재무 현금흐름 |

⒠수입 | 유상증자(공모사채 포함) | 18,655 | - | - | - | 25,000 | 25,000 | - | - | |

| 기타 | 19,327 | 43 | 161 | 112 | - | 316 | - | - | |||

| 계 | 37,982 | 43 | 161 | 112 | 25,000 | 25,316 | - | - | |||

| ⒡지출 | 차입금 상환 | 21,702 | 158 | 883 | 93 | 8,024 | 9,158 | 1,024 | 1,025 | 25 | |

| 이자비용 | 3,370 | 630 | 674 | 1,290 | 807 | 3,401 | 693 | 695 | 670 | ||

| CB/BW 상환 | - | 2,000 | - | - | - | 2,000 | - | - | |||

| 기타 | - | - | - | - | - | - | - | - | |||

| 계 | 25,072 | 2,788 | 1,556 | 1,383 | 8,831 | 14,559 | 1,717 | 1,719 | 695 | ||

| 재무수지(= ⒠ - ⒡) | 12,910 | -2,745 | -1,396 | -1,271 | 16,169 | 10,757 | -1,717 | -1,719 | -695 | ||

| 기초 자금 | 6,084 | 23,379 | 14,399 | 13,148 | 22,486 | 23,379 | 30,159 |

22,120 |

15,183 | ||

| 기말 자금 | 23,379 | 14,399 | 13,148 | 22,486 | 30,159 | 30,159 | 22,120 | 15,183 | 13,290 | ||

|

(자료 : 당사 제시) |

| [상기 자금수지의 추가설명] | |

|---|---|

| 시설투자자금 관련 |

베트남법인(재영VINA) 라인증설을 위한 투자비를 반영하였음. 베트남법인의 현재 고용인원은 2,800명으로 인건비가 급격히 높아지고 있음. 또한 치열해지는 시장경제에 대응하기 위하여 베트남법인(재영VINA) 원가경쟁력 확보를 위한 자동화등 설비투자자금으로 계획하였음. (2019년 BW발행 시설투자비용 100억원 포함) |

| (자료 : 당사 제시) |

| [자금수지 산출 주요 근거 및 가정] |

|---|

| 1. 매출대금 및 기타 수입 산출 근거(a) - 2019년 경영계획 및 고객사별 수금일 반영 - 매출계획 : 실제계획에 2017년~2018년 계획 달성율을 반영하여 산정 - 수금상세 : 각 업체별 수금일정에 따른 월별 예상수금액 반영 2. 지출(b) 1) 원재료구입/외주가공비 : 각 사업부별 '원재료구입' 및 '외주가공비' 등 노무비와 제조경비를 제외한 매출원가에 대한 통제를 각 사업부별로 관리인력이 통제. 2) 급여 : 사업구조조정을 반영한 실제 연간발생 인건비 도출 수행 3) 판관비 : 실적이 저조한 사업부문의 사업구조개편을 통하여 비용절감, 연간 납부금액 평균 등 - 나노광학 사업부 매출 계획 ● 신규품목 개발과 양산으로 초기 자재비 및 인건비 투입이 증가할 것으로 예상되어 현금흐름이 일시적으로 과부하 되나, 향후 수율안정화시 현금흐름이 개선될 것으로 보임. 3. 투자 현금흐름 - 시설투자 : 향후 재영VINA에 투자되는 시설투자비용을 반영하였으며, 베트남의 인건비가 가파르게 상승하고 동종업종간 경쟁이 치열해짐에 따라 시장변화에 유연하게 대응하기 위해 원가경쟁력을 확보하여 시장 우위를 선점하고자 자동화등 설비투자필요. 통상적인 유형자산 투자분을 분기별 1억원씩 추가 반영함. 4. 재무 현금흐름 - 차입금 상환 : 100억원의 고금리 등 차입금 상환 |

| (출처: 당사 제시) |

당사가 계획하고있는 자금수지에 차질이 있는 경우에는 계속기업으로서의 존속의견을 지속적으로 받을 수 있으며, 당사의 자산과 부채를 정상적인 영업활동과정을 통하여 장부금액으로 회수하거나 상환하지 못할 수도 있습니다(이런 경우 계속기업가정이 타당하지 않을 경우에 발생될 수도있는 자산과 부채의 금액 및 분류 표시와 관련 손익항목에 대한 수정사항은 현 재무제표에 반영되어 있지 않습니다. 투자자께서는 이점 꼭 유의하시어 투자하시기 바랍니다). 그로 인해 당사의 재무상태가 악화되거나 경영실적이 악화될 경우 당사의 예상과 달리 각 금융기관으로부터의 상환 압박이 발생할 수 있습니다. 이에 따라 당사의 차입금 상환 부담은 일시에 가중될 수 있는 위험이 존재하며, 채무불이행 가능성이 발생할 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다.

주9-1) 정정 전

| 나. 재무안전성 관련 위험 당사의 2016년 연결기준 부채비율은 298% 수준이었으나, 갑작스런 개성공단 중단에 따른 제조원가(외주가공비 및 노무비) 상승 및 매출기회비용 증가(매출 감소) 등으로 인해 2017년 이익결손금이 증가하였고, 이로 인한 자본감소로 인해 부채비율이 832%까지 올라갔습니다. 이후 2018년 주주배정 유상증자(186억원) 등을 통해 자본금을 확충하면서 280%까지 감소하였고, 2019년 1분기, 2019년 반기는 영업실적 개선을 통해 223%, 208% 수준으로 감소하고 있는 추세입니다. 당사는 금번 공모사채 발행으로 조달할 자금 250억원 중 우선적으로 2020년 상반기까지 100억원을 차입금 상환에 사용할 예정입니다. 다만, 금번 신주인수권부사채 발행에 있어 250억원의 부채가 증가할 예정으로 재무비율은 일시적으로 현재보다 악화될 수 있습니다. 그렇지만, 투자자께서 채권 대용납입을 통한 신주인수권 행사에 따른 대용납입 등으로 채권 감소 및 자본금 증가가 수반될 수도 있어 재무비율이 개선될 소지도 있습니다. 그러나, 금번 공모사채 발행으로 자금을 조달한다 하더라도 당사 영업실적의 지속적인 개선 등이 수반되지 않을 경우, 당사의 채권 상환능력에 대한 의문은 다시 제기될 수도 있습니다. 투자자 여러분들께서는 당사의 차입규모 및 유동성 위험 등을 명확하게 인지하신 후 투자에 임하시기 바랍니다. |

| [재무안정성 지표 추이] |

| (단위: 백만원, %) |

| 구분 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 자산총계 | 157,339 | 146,790 | 153,553 | 144,924 | 160,924 | 152,514 | 145,860 | 138,381 | 153,626 | 145,147 |

| 유동자산 | 59,974 | 61,681 | 58,343 | 59,067 | 65,917 | 65,695 | 51,160 | 54,222 | 65,192 | 62,608 |

| 비유동자산 | 97,365 | 85,109 | 95,210 | 85,857 | 95,007 | 86,819 | 94,700 | 84,159 | 88,434 | 82,539 |

| 부채총계 | 106,217 | 104,007 | 105,959 | 105,096 | 118,597 | 116,721 | 130,213 | 121,580 | 113,835 | 108,746 |

| 유동부채 | 88,319 | 88,049 | 88,125 | 89,163 | 96,121 | 96,177 | 106,296 | 99,071 | 92,156 | 87,403 |

| 비유동부채 | 17,898 | 15,958 | 17,834 | 15,933 | 22,476 | 20,544 | 23,917 | 22,509 | 21,679 | 21,343 |

| 자본총계 | 51,122 | 42,783 | 47,594 | 39,828 | 42,327 | 35,793 | 15,647 | 16,801 | 39,791 | 36,401 |

| 현금및현금성자산 | 13,148 | 12,707 | 14,399 | 12,745 | 23,379 | 22,712 | 6,084 | 4,367 | 12,168 | 8,841 |

| 차입금 | 60,524 | 54,403 | 60,883 | 54,716 | 65,893 | 59,753 | 73,373 | 65,819 | 68,230 | 63,157 |

| 차입금의존도(%) | 38.47% | 37.06% | 39.65% |

37.75 | 40.95% |

39.18% | 50.30% | 47.56% | 44.41% | 43.51% |

| 순차입금 | 47,376 | 41,696 | 46,484 | 41,971 | 42,514 | 37,041 | 67,289 | 61,452 | 56,062 | 54,316 |

| 순차입금의존도(%) | 30.11% | 28.41% | 30.27% |

28.96 | 26.42% |

24.29% | 46.13% | 44.41% | 36.49% | 37.42% |

| 유동비율(%) | 67.91% | 70.05% | 66.20% |

66.25 | 68.58% |

68.31% | 48.13% | 54.73% | 70.74% | 71.63% |

| 부채비율(%) | 207.77% | 243.10% | 222.63% |

263.87 | 280.19% |

326.10% | 832.19% | 723.65% | 286.08% | 298.74% |

| 업종평균 차입금의존도 | - | - | - | 25.42 | 25.26 | |||||

| 업종평균 유동비율 | - | - | - | 175.02 | 173.33 | |||||

| 업종평균 부채비율 | - | - | - | 84.06 | 84.51 | |||||

| (자료 : 당사 정기보고서, 한국은행, 2017년 기업경영분석. C27. 의료, 정밀, 광학기기 및 시계 종합) 주1) 차입금의존도 = 총차입금 ÷ 자산총계 주2) 순차입금 = 총 차입금 - 현금및현금성자산 주3) 순차입금의존도 = 순차입금 ÷ 자산총계 |

당사의 2016년 연결기준 부채비율은 298% 수준이었으나, 갑작스런 개성공단 중단에 따른 제조원가(외주가공비 및 노무비) 상승 및 매출기회비용 증가(매출 감소) 등으로 인해 2017년 이익결손금이 증가하였고, 이로 인한 자본감소로 인해 부채비율이 832%까지 올라갔습니다. 2018년 주주배정 유상증자(186억원) 등을 통해 자본금을 확충하면서 280%까지 감소하였고, 2019년 1분기, 2019년 반기는 영업실적 개선을 통해 223%, 208% 수준으로 감소하고 있는 추세입니다.

또한, 연결기준 차입금의존도는 2016년 44%에서 2017년 50%으로 증가하였다가, 2018년 41%, 2019년 1분기 40%, 2019년 반기 38% 수준으로 소폭 개선되었습니다. 연결기준 유동비율은 2016년 71%에서 2017년 48%로 악화되었다가, 2018년 69%, 2019년 1분기 66%, 2019년 반기 68% 수준을 유지하고 있습니다. 당사는 차입금의존도는 개선되어가고 있지만, 업종평균(25%) 대비 열위하며, 당사의 재무안정성을 나타내는 주 지표인 유동비율 및 부채비율 또한 업종 평균 대비 매우 열위한 상황입니다. 이는 개성공단 중단으로 인한 원가 및 비용상승, 전 계열사인 혜주솔루텍(중국법인) 완전자본잠식으로 인한 손상차손 인식의 영향이 컸습니다.

| [전체 손익 현황] |

| (단위: 백만원) |

| 구분 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 매출액 | 69,469 | 68,383 | 31,507 | 31,396 | 128,599 | 125,353 | 119,060 | 116,281 | 120,559 | 116,976 |

| 매출총이익 | 14,719 | 11,157 | 6,825 | 4,740 | 19,878 | 11,928 | 2,083 | 886 | 14,028 | 11,009 |

| - 매출총이익율 | 21.19% | 16.32% | 21.66% | 15.10% | 15.46% | 9.52% | 1.75% | 0.76% | 11.64% | 9.41% |

| 판매비와관리비 | 8,463 | 6,690 | 4,203 | 3,361 | 16,764 | 15,301 | 17,288 | 17,936 | 14,386 | 11,835 |

| - 판관비율 | 12.18% | 9.78% | 13.34% | 10.71% | 13.04% | 12.21% | 14.52% | 15.42% | 11.93% | 10.12% |

| 영업이익 | 6,256 | 4,466 | 2,622 | 1,380 | 3,114 | -3,374 | -15,205 | -17,050 | -358 | -826 |

| - 영업이익율 | 9.01% | 6.53% | 8.32% | 4.40% | 2.42% | -2.69% | -12.77% | -14.66% | -0.30% | -0.71% |

| 기타영업외이익 | 1,935 | 1,908 | 744 | 780 | 3,324 | 3,697 | 2,128 | 1,961 | 13,472 | 14,367 |

| 기타영업외비용 | 489 | 489 | 489 | 489 | 2,477 | 2,508 | 7,749 | 12,666 | 14,207 | 14,349 |

| 중단영업이익 | - | - | - | - | 1,942 | - | -12,599 | - | -315 | - |

| 당기순이익 | 5,396 | 3,993 | 2,107 | 1,039 | 2,117 | -7,256 | -36,300 | -31,864 | -4,892 | -4,203 |

| - 순이익율 | 7.77% | 5.84% | 6.69% | 3.31% | 1.98% | -5.79% | -30.49% | -27.40% | -4.06% | -3.59% |

|

주) 2018년 기준 전 계열사 혜주솔루텍 매출액 4,856,892천원(2017년: 13,491,365천원)이 중단사업손익에 포함됨

|

|||||||||||||||||||||||||||

2017년의 매출총이익이 급감한 주 사유는 개성공단 폐쇄 이후 거래처 유지를 위해 생산을 다른 기업에 외탁하면서 제조원가(외주가공비/노무비)가 상승하였기 때문이고, 재고자산 평가손실도 일부 증가하였습니다([회사위험 - 다.] 항목 참조). 또한 당사는 기타영업외비용 77억원(유형자산 손상차손 27억원, 외환차손14억원, 외화환산손실 24억원 등)으로 영업외 비용이 크게 발생하였으며, 전 자회사인 혜주솔루텍공업유한공사(보유지분 전량을 매각함에 따라 증권신고서 제출일 현재 종속기업은 아님) 중단영업이익손실 126억원을 반영하여 2017년 연결 당기순손실이 363억원으로 크게 상승하였습니다.

| [혜주솔루텍 중단영업 발생손익 관련] |

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 2018년 | 2017년 |

| 매출액 | 4,856,893 | 13,491,365 |

| 매출원가 | 5,938,296 | 22,451,239 |

| 매출총이익 | (1,081,403) | (8,959,874) |

| 판매비와관리비 | 749,156 | 1,949,171 |

| 영업손실 | (1,830,559) | (10,909,045) |

| 영업외수익 | 203,926 | 531,609 |

| 영업외비용 | 142,947 | 2,221,896 |

| 법인세비용차감전 순손실 | (1,769,580) | (12,599,332) |

| 중단영업처분이익 | 3,711,282 | - |

| 법인세비용 | - | - |

| 중단영업이익 | 1,941,702 | (12,599,332) |

|

(자료 : 당사 정기보고서)

|

| (자료 : 당사 정기보고서) |

| [개성공단 손실 관련] | |||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

재영솔루텍개성(주)는 당사의 주 매출원인 나노광학 사업부문의 주요 생산기지 역할을 하고 있었으나, 2016년 2월 개성공단 폐쇄조치로 인해 그 기능을 상실하였습니다. 이후 당사는 개성공단 투자 관련 자산을 모두 손상 처리하였으며 그 내역은 다음과 같습니다.

|

| [혜주솔루텍 손실 관련] | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

혜주솔루텍은 당사가 1994에 설립한 중국 자회사로 삼성전자를 주요 고객으로 전자부품 및 금형을 매출 하고 있었습니다. 그렇지만 삼성전자가 중국의 천진, 심천 휴대폰공장을 폐쇄하였고, 혜주 공장 마저 폐쇄할 움직임을 보이는 등 탈 중국화로 인한 영향으로 비우호적인 업황이 지속되어 적자를 누적하고 있었습니다. 또한, 혜주솔루텍은 현지 공장의 임대계약이 만료된 2016년말 연장계약을 협의하였으나, 우리나라 사드배치 관련 갈등으로 조성된 혐한분위기로 인해 2017년 3월 계약 파기당하였습니다. 부지 및 건물 사용이 불가해짐에 따라 정상적인 영업 및 생산활동이 2017년 제대로 이루어지지 못하였으며, 이로 인해 대규모 손실이 발생하였습니다. 2018년 5월 지분을 정리함으로써 다음과 같이 최종 손실 금액이 확정되었습니다.

|

당사는 상기와 같이 제조기반 확보를 위해 중국 및 개성에 현지법인을 설립하여 운영하였으나, 정치적/경제적 요인 등으로 제조기반을 상실하면서 재무적으로 큰 손실을 겪은 바 있습니다. 당사는 베트남 현지에서 빠른 시간 내에 안정적인 사업기반을 확보하였으나, 해외 제조법인의 특성상 운영과 관련된 다양한 위험에 노출 될 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다.

차입금에 대한 이자지급 능력을 나타내는 지표인 이자보상배율은 연결기준 2016년 -0.1배, 2017년 -5.3배로 악화되었다가, 2018년 0.8배, 2019년 1분기 3.2배, 2019년 반기 3.7배로 개선되었습니다.

| [이자보상배율 추이] |

| (단위: 백만원, %) |

| 구분 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 영업이익(손실) | 6,256 | 4,466 | 2,622 | 1,380 | 3,114 | -3,374 | -15,205 | -17,050 | -358 | -826 |

| 이자비용 | 1,690 | 1,544 | 830 | 771 | 3,884 | 3,652 | 2,871 | 2,794 | 4,282 | 4,019 |

| 이자보상배율 | 3.7 | 2.9 | 3.2 | 1.8 | 0.8 | -0.9 | -5.3 | -6.1 | -0.1 | -0.2 |

| (자료 : 당사 정기보고서) 주1) 이자보상배율 = 영업이익 ÷ 이자비용 |

당사의 연결기준 차입금은 2016년부터 2019년 1분기까지 600억원~700억원 수준으로 유지하고 있습니다. 다만, 유동성장기차입금은 2016년 442억원, 2017년 436억원, 2018년 416억원, 2019년 1분기 410억원, 2020년 반기 407억원으로 점차 감소하고 있지만, 단기차입금 및 사채의 발생으로 인해 유동성차입금의 비중이 증가하고 있는 추세입니다.

| [차입금 현황] |

| (단위 : 백만원) |

| 구분 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 총 차입금 | 60,525 | 54,403 | 60,883 | 54,716 | 65,893 | 59,753 | 73,372 | 65,818 | 68,230 | 63,157 |

| 유동성 차입금 | 54,908 | 50,151 | 55,374 | 50,551 | 55,885 | 51,130 | 61,812 | 55,379 | 59,382 | 54,648 |

| - 단기차입금 | 4,266 | 0 | 4,408 | 0 | 4,310 | 0 | 7,659 | 1,485 | 4,458 | 0 |

| - 유동성장기차입금 | 40,715 | 40,224 | 41,039 | 40,624 | 41,648 | 41,203 | 43,877 | 43,618 | 44,486 | 44,210 |

| - 사채 | 9,927 | 9,927 | 9,927 | 9,927 | 9,927 | 9,927 | 10,276 | 10,276 | 10,438 | 10,438 |

| 비유동성 차입금 | 5,617 | 4,252 | 5,509 | 4,165 | 10,008 | 8,623 | 11,560 | 10,439 | 8,848 | 8,509 |

| - 장기차입금 | 5,617 | 4,252 | 5,509 | 4,165 | 5,008 | 3,623 | 5,439 | 4,318 | 4,035 | 3,696 |

| - 전환사채 | - | - | - | - | 5,000 | 5,000 | 6,121 | 6,121 | 4,813 | 4,813 |

| 유동성 차입금 비중 | 90.72% | 92.18% | 90.95% | 92.39% | 84.81% | 85.57% | 84.24% | 84.14% | 87.03% | 86.53% |

| 비유동성 차입금 비중 | 9.28% | 7.82% | 9.05% | 7.61% | 15.19% | 14.43% | 15.76% | 15.86% | 12.97% | 13.47% |

당사는 증가하고 있는 이자비용을 통제하기 위해 하기와 같이 차입금 상환계획을 보유하고 있습니다. 당사는 금번 공모자금을 활용해 연말 차입금연장을 위한 금융기관별 분할상환 및 이자비용 절감을 위한 고금리 차입금 일부 상환에 100억을 사용을 계획하고 있습니다.

| [차입금 상환계획] | |

| (기준일 : 증권신고서 제출일) | (단위: 백만원, %) |

| 구 분 | 차입처 | 차입목적 | 만기일 | 이자율(%) | 차입금 현황 | 상환 계획 | 비 고 | ||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 2019년 반기 |

증권신고서 제출일 현재 (2019-10-08) |

2019년 3분기 |

2019년 4분기 |

2020년 1분기 |

2020년 2분기 |

||||||

| 단기차입금 | 미츠비시도쿄 UFJ은행 | 운전 | 2019-12-31 | 1.48~1.98 | 1,011 | 1,032 | - | - | - | - | - |

| VIETCOM BANK | 운전 | 2019-12-31 | 3.80~4.00 | 3,255 | 3,475 | - | - | - | - | - | |

| 소 계 | 4,266 | 4,507 | - | - | - | - | - | ||||

| 장기차입금 | 신한 | 운전 | 2019-12-31 | 4.65~6.07 | 6,789 | 6,789 | - | 510 | - | - | - |

| 운전 | 2019-12-30 | 4.6 | 6,693 | 6,693 | - | 374 | - | - | - | ||

| KEB하나 | 운전 | 2019-12-31 | 4.89~6.70 | 7,972 | 7,972 | - | 610 | - | - | - | |

| 운전 | 2019-12-31 | 4.92~6.54 | 1,590 | 1,590 | - | - | - | - | - | ||

| 산업 | 운전 | 2019-12-31 | 7.32 | 3,682 | 3,682 | - | 206 | - | - | - | |

| 운전 | 2019-12-23 | 3.92 | 1,740 | 1,740 | - | 97 | - | - | - | ||

| 기업 | 운전 | 2019-12-28 | 7.82 | 1,787 | 1,787 | - | 1,787 | - | - | - | |

| 수출입 | 운전 | 2019-12-30 | 5.16 | 1,769 | 1,769 | - | 99 | - | - | - | |

| 운전 | 2020-12-04 | 1.5 | 700 | 700 | - | - | - | - | - | ||

| 운전 | 2021-04-22 | 1.5 | 800 | 800 | - | - | - | - | - | ||

| 신용보증기금 | 운전/시설 | 2019-12-31 | 5.5 | 9,927 | 9,927 | - | 554 | - | - | 일반사채 | |

| 메리츠종금 | 운전 | 2019-12-31 | 5 | 8,069 | 8,069 | - | 3,763 | 1,000 | 1,000 | - | |

| 중진공 | 운전 | 2023-04-30 | 3 | 1,000 | 1,000 | - | - | - | - | - | |

| 운전 | 2024-03-10 | 2 | 1,500 | 1,500 | - | - | - | - | - | ||

| 현대커머셜 | 할부금융 | 2019-07-05 | 7.2 | 5 | - | - | - | - | - | - | |

| 데라게란덴 | 시설 | 2020-08-20 | 3.79 | 239 | 214 | 24 | 24 | 24 | 25 | - | |

| 롯데렌탈 | 운용리스 | 2021-05-25 | 5.66 | 57 | 50 | - | - | 7 | 7 | - | |

| 2021-11-21 | 8 | 8 | - | - | 1 | 1 | - | ||||

| 2021-12-13 | 12 | 11 | - | - | 1 | 1 | - | ||||

| 2021-10-19 | 19 | 17 | - | - | 2 | 2 | - | ||||

| 2022-04-30 | 46 | 42 | - | - | 4 | 4 | - | ||||

| 닛산파이낸셜 외 | 운용리스 | 2021-09-26 외 | 2.33~6.35 | 225 | 205 | - | - | - | - | - | |

| VILC | 금융리스 | 2021-08-21 | 5.21 | 579 | 539 | - | - | - | - | - | |

| VIETCOM BANK | 운전 | 2022-11-15 | 9.1 | 1,050 | 984 | - | - | - | - | - | |

| 소 계 | 56,258 | 56,088 | - | 8,024 | 1,039 | 1,040 | - | ||||

| (유동성 대체) | -50,641 | -50,296 | - | - | - | - | - | ||||

| 잔 액 | 5,617 | 5,792 | - | - | - | - | - | ||||

| 합 계 | 62,525 | 60,595 | - | - | - | - | - | ||||

| (자료 : 당사 제시) |

다만, 금번 신주인수권부사채 발행에 있어 250억원의 부채가 증가할 예정으로 재무비율은 일시적으로 현재보다 악화될 수 있습니다. 그렇지만, 투자자께서 신주인수권 행사에 따른 채권 대용납입 등으로 채권 감소 및 자본금 증가가 수반될 수도 있어 재무비율이 개선될 소지도 있습니다.

그러나, 금번 공모사채 발행으로 자금을 조달한다 하더라도 당사 영업실적의 지속적인 개선 등이 수반되지 않을 경우, 당사의 채권 상환능력에 대한 의문은 다시 제기될 수도 있습니다. 투자자 여러분들께서는 당사의 차입규모 및 유동성 위험 등을 명확하게 인지하신 후 투자에 임하시기 바랍니다.

주9-2) 정정 후

| 나. 재무안전성 관련 위험 당사의 2016년 연결기준 부채비율은 298% 수준이었으나, 갑작스런 개성공단 중단에 따른 제조원가(외주가공비 및 노무비) 상승 및 매출기회비용 증가(매출 감소) 등으로 인해 2017년 이익결손금이 증가하였고, 이로 인한 자본감소로 인해 부채비율이 832%까지 올라갔습니다. 이후 2018년 주주배정 유상증자(186억원) 등을 통해 자본금을 확충하면서 280%까지 감소하였고, 2019년 3분기는 영업실적 개선을 통해 187% 수준으로 감소하고 있는 추세입니다. 당사는 금번 공모사채 발행으로 조달할 자금 250억원 중 우선적으로 2020년 상반기까지 100억원을 차입금 상환에 사용할 예정입니다. 다만, 금번 신주인수권부사채 발행에 있어 250억원의 부채가 증가할 예정으로 재무비율은 일시적으로 현재보다 악화될 수 있습니다. 그렇지만, 투자자께서 채권 대용납입을 통한 신주인수권 행사에 따른 대용납입 등으로 채권 감소 및 자본금 증가가 수반될 수도 있어 재무비율이 개선될 소지도 있습니다. 그러나, 금번 공모사채 발행으로 자금을 조달한다 하더라도 당사 영업실적의 지속적인 개선 등이 수반되지 않을 경우, 당사의 채권 상환능력에 대한 의문은 다시 제기될 수도 있습니다. 투자자 여러분들께서는 당사의 차입규모 및 유동성 위험 등을 명확하게 인지하신 후 투자에 임하시기 바랍니다. |

| [재무안정성 지표 추이] |

| (단위: 백만원, %) |

| 구분 | 2019년 3분기 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 자산총계 | 158,108 | 144,062 | 157,339 | 146,790 | 153,553 | 144,924 | 160,924 | 152,514 | 145,860 | 138,381 | 153,626 | 145,147 |

| 유동자산 | 59,225 | 59,644 | 59,974 | 61,681 | 58,343 | 59,067 | 65,917 | 65,695 | 51,160 | 54,222 | 65,192 | 62,608 |

| 비유동자산 | 98,882 | 84,418 | 97,365 | 85,109 | 95,210 | 85,857 | 95,007 | 86,819 | 94,700 | 84,159 | 88,434 | 82,539 |

| 부채총계 | 103,055 | 97,033 | 106,217 | 104,007 | 105,959 | 105,096 | 118,597 | 116,721 | 130,213 | 121,580 | 113,835 | 108,746 |

| 유동부채 | 85,405 | 81,337 | 88,319 | 88,049 | 88,125 | 89,163 | 96,121 | 96,177 | 106,296 | 99,071 | 92,156 | 87,403 |

| 비유동부채 | 17,650 | 15,696 | 17,898 | 15,958 | 17,834 | 15,933 | 22,476 | 20,544 | 23,917 | 22,509 | 21,679 | 21,343 |

| 자본총계 | 55,051 | 47,028 | 51,122 | 42,783 | 47,594 | 39,828 | 42,327 | 35,793 | 15,647 | 16,801 | 39,791 | 36,401 |

| 현금및현금성자산 | 22,486 | 19,425 | 13,148 | 12,707 | 14,399 | 12,745 | 23,379 | 22,712 | 6,084 | 4,367 | 12,168 | 8,841 |

| 차입금 | 60,729 | 54,359 | 60,524 | 54,403 | 60,883 | 54,716 | 65,893 | 59,753 | 73,373 | 65,819 | 68,230 | 63,157 |

| 차입금의존도 | 38.41% | 37.73% | 38.47% | 37.06% | 39.65% |

37.75 | 40.95% |

39.18% | 50.30% | 47.56% | 44.41% | 43.51% |

| 순차입금 | 38,243 | 34,934 | 47,376 | 41,696 | 46,484 | 41,971 | 42,514 | 37,041 | 67,289 | 61,452 | 56,062 | 54,316 |

| 순차입금의존도 | 24.19% | 24.25% | 30.11% | 28.41% | 30.27% |

28.96 | 26.42% |

24.29% | 46.13% | 44.41% | 36.49% | 37.42% |

| 유동비율 | 69.34% | 73.33% | 67.91% | 70.05% | 66.20% |

66.25 | 68.58% |

68.31% | 48.13% | 54.73% | 70.74% | 71.63% |

| 부채비율 | 187.20% | 206.33% | 207.77% | 243.10% | 222.63% |

263.87 | 280.19% |

326.10% | 832.19% | 723.65% | 286.08% | 298.74% |

| 업종평균 차입금의존도 | - | - | - | 25.42 | 25.26 | |||||||

| 업종평균 유동비율 | - | - | - | 175.02 | 173.33 | |||||||

| 업종평균 부채비율 | - | - | - | 84.06 | 84.51 | |||||||

| (자료 : 당사 정기보고서, 한국은행, 2017년 기업경영분석. C27. 의료, 정밀, 광학기기 및 시계 종합) 주1) 차입금의존도 = 총차입금 ÷ 자산총계 주2) 순차입금 = 총 차입금 - 현금및현금성자산 주3) 순차입금의존도 = 순차입금 ÷ 자산총계 |

당사의 2016년 연결기준 부채비율은 298% 수준이었으나, 갑작스런 개성공단 중단에 따른 제조원가(외주가공비 및 노무비) 상승 및 매출기회비용 증가(매출 감소) 등으로 인해 2017년 이익결손금이 증가하였고, 이로 인한 자본감소로 인해 부채비율이 832%까지 올라갔습니다. 2018년 주주배정 유상증자(186억원) 등을 통해 자본금을 확충하면서 280%까지 감소하였고, 2019년 3분기는 영업실적 개선을 통해 187% 수준으로 감소하고 있는 추세입니다.

또한, 연결기준 차입금의존도는 2016년 44%에서 2017년 50%으로 증가하였다가, 2018년 41%, 2019년 3분기 38% 수준으로 소폭 개선되었습니다. 연결기준 유동비율은 2016년 71%에서 2017년 48%로 악화되었다가, 2018년 69%, 2019년 3분기 69% 수준을 유지하고 있습니다. 당사는 차입금의존도는 개선되어가고 있지만, 업종평균(25%) 대비 열위하며, 당사의 재무안정성을 나타내는 주 지표인 유동비율 및 부채비율 또한 업종 평균 대비 매우 열위한 상황입니다. 이는 개성공단 중단으로 인한 원가 및 비용상승, 전 계열사인 혜주솔루텍(중국법인) 완전자본잠식으로 인한 손상차손 인식의 영향이 컸습니다.

| [전체 손익 현황] |

| (단위: 백만원) |

| 구분 | 2019년 3분기 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 매출액 | 104,268 | 102,962 | 69,469 | 68,383 | 31,507 | 31,396 | 128,599 | 125,353 | 119,060 | 116,281 | 120,559 | 116,976 |

| 매출총이익 | 22,638 | 19,098 | 14,719 | 11,157 | 6,825 | 4,740 | 19,878 | 11,928 | 2,083 | 886 | 14,028 | 11,009 |

| - 매출총이익율 | 21.71% | 18.55% | 21.19% | 16.32% | 21.66% | 15.10% | 15.46% | 9.52% | 1.75% | 0.76% | 11.64% | 9.41% |

| 판매비와관리비 | 13,036 | 10,656 | 8,463 | 6,690 | 4,203 | 3,361 | 16,764 | 15,301 | 17,288 | 17,936 | 14,386 | 11,835 |

| - 판관비율 | 12.50% | 10.35% | 12.18% | 9.78% | 13.34% | 10.71% | 13.04% | 12.21% | 14.52% | 15.42% | 11.93% | 10.12% |

| 영업이익 | 9,602 | 8,442 | 6,256 | 4,466 | 2,622 | 1,380 | 3,114 | -3,374 | -15,205 | -17,050 | -358 | -826 |

| - 영업이익율 | 9.21% | 8.20% | 9.01% | 6.53% | 8.32% | 4.40% | 2.42% | -2.69% | -12.77% | -14.66% | -0.30% | -0.71% |

| 기타영업외이익 | 3,066 | 3,053 | 1,935 | 1,908 | 744 | 780 | 3,324 | 3,697 | 2,128 | 1,961 | 13,472 | 14,367 |

| 기타영업외비용 | 1,443 | 1,367 | 489 | 489 | 489 | 489 | 2,477 | 2,508 | 7,749 | 12,666 | 14,207 | 14,349 |

| 중단영업이익 | - | - | - | - | - | - | 1,942 | - | -12,599 | - | -315 | - |

| 당기순이익 | 8,883 | 8,241 | 5,396 | 3,993 | 2,107 | 1,039 | 2,117 | -7,256 | -36,300 | -31,864 | -4,892 | -4,203 |

| - 순이익율 | 8.52% | 8.00% | 7.77% | 5.84% | 6.69% | 3.31% | 1.98% | -5.79% | -30.49% | -27.40% | -4.06% | -3.59% |

|

주) 2018년 기준 전 계열사 혜주솔루텍 매출액 4,856,892천원(2017년: 13,491,365천원)이 중단사업손익에 포함됨

|

|||||||||||||||||||||||||||

2017년의 매출총이익이 급감한 주 사유는 개성공단 폐쇄 이후 거래처 유지를 위해 생산을 다른 기업에 외탁하면서 제조원가(외주가공비/노무비)가 상승하였기 때문이고, 재고자산 평가손실도 일부 증가하였습니다([회사위험 - 다.] 항목 참조). 또한 당사는 기타영업외비용 77억원(유형자산 손상차손 27억원, 외환차손14억원, 외화환산손실 24억원 등)으로 영업외 비용이 크게 발생하였으며, 전 자회사인 혜주솔루텍공업유한공사(보유지분 전량을 매각함에 따라 증권신고서 제출일 현재 종속기업은 아님) 중단영업이익손실 126억원을 반영하여 2017년 연결 당기순손실이 363억원으로 크게 상승하였습니다.

| [혜주솔루텍 중단영업 발생손익 관련] |

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 2018년 | 2017년 |

| 매출액 | 4,856,893 | 13,491,365 |

| 매출원가 | 5,938,296 | 22,451,239 |

| 매출총이익 | (1,081,403) | (8,959,874) |

| 판매비와관리비 | 749,156 | 1,949,171 |

| 영업손실 | (1,830,559) | (10,909,045) |

| 영업외수익 | 203,926 | 531,609 |

| 영업외비용 | 142,947 | 2,221,896 |

| 법인세비용차감전 순손실 | (1,769,580) | (12,599,332) |

| 중단영업처분이익 | 3,711,282 | - |

| 법인세비용 | - | - |

| 중단영업이익 | 1,941,702 | (12,599,332) |

|

(자료 : 당사 정기보고서)

|

| (자료 : 당사 정기보고서) |

| [개성공단 손실 관련] | |||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

재영솔루텍개성(주)는 당사의 주 매출원인 나노광학 사업부문의 주요 생산기지 역할을 하고 있었으나, 2016년 2월 개성공단 폐쇄조치로 인해 그 기능을 상실하였습니다. 이후 당사는 개성공단 투자 관련 자산을 모두 손상 처리하였으며 그 내역은 다음과 같습니다.

|

| [혜주솔루텍 손실 관련] | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

혜주솔루텍은 당사가 1994에 설립한 중국 자회사로 삼성전자를 주요 고객으로 전자부품 및 금형을 매출 하고 있었습니다. 그렇지만 삼성전자가 중국의 천진, 심천 휴대폰공장을 폐쇄하였고, 혜주 공장 마저 폐쇄할 움직임을 보이는 등 탈 중국화로 인한 영향으로 비우호적인 업황이 지속되어 적자를 누적하고 있었습니다. 또한, 혜주솔루텍은 현지 공장의 임대계약이 만료된 2016년말 연장계약을 협의하였으나, 우리나라 사드배치 관련 갈등으로 조성된 혐한분위기로 인해 2017년 3월 계약 파기당하였습니다. 부지 및 건물 사용이 불가해짐에 따라 정상적인 영업 및 생산활동이 2017년 제대로 이루어지지 못하였으며, 이로 인해 대규모 손실이 발생하였습니다. 2018년 5월 지분을 정리함으로써 다음과 같이 최종 손실 금액이 확정되었습니다.

|

당사는 상기와 같이 제조기반 확보를 위해 중국 및 개성에 현지법인을 설립하여 운영하였으나, 정치적/경제적 요인 등으로 제조기반을 상실하면서 재무적으로 큰 손실을 겪은 바 있습니다. 당사는 베트남 현지에서 빠른 시간 내에 안정적인 사업기반을 확보하였으나, 해외 제조법인의 특성상 운영과 관련된 다양한 위험에 노출 될 수 있습니다. 투자자께서는 이점 유념하시기 바랍니다.

차입금에 대한 이자지급 능력을 나타내는 지표인 이자보상배율은 연결기준 2016년 -0.1배, 2017년 -5.3배로 악화되었다가, 2018년 0.8배, 2019년 3분기 3.7배로 개선되었습니다.

| [이자보상배율 추이] |

| (단위: 백만원, %) |

| 구분 | 2019년 3분기 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 영업이익(손실) | 9,602 | 8,442 | 6,256 | 4,466 | 2,622 | 1,380 | 3,114 | -3,374 | -15,205 | -17,050 | -358 | -826 |

| 이자비용 | 2,527 | 2,297 | 1,690 | 1,544 | 830 | 771 | 3,884 | 3,652 | 2,871 | 2,794 | 4,282 | 4,019 |

| 이자보상배율 | 3.8 | 3.7 | 3.7 | 2.9 | 3.2 | 1.8 | 0.8 | -0.9 | -5.3 | -6.1 | -0.1 | -0.2 |

| (자료 : 당사 정기보고서) 주1) 이자보상배율 = 영업이익 ÷ 이자비용 |

당사의 연결기준 차입금은 2016년부터 2019년 3분기까지 600억원~700억원 수준으로 유지하고 있습니다. 다만, 유동성장기차입금은 2016년 442억원, 2017년 436억원, 2018년 416억원, 2019년 3분기 407억원으로 점차 감소하고 있지만, 단기차입금 및 사채의 발생으로 인해 유동성차입금의 비중이 증가하고 있는 추세입니다.

| [차입금 현황] |

| (단위 : 백만원) |

| 구분 | 2019년 3분기 | 2019년 반기 | 2019년 1분기 | 2018년 | 2017년 | 2016년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | 연결 | 별도 | |

| 총 차입금 | 60,729 | 54,360 | 60,525 | 54,403 | 60,883 | 54,716 | 65,893 | 59,753 | 73,372 | 65,818 | 68,230 | 63,157 |