|

|

대표이사확인서명_투자설명서 |

투 자 설 명 서

2018년 03월 26일 |

|

| 에스케이디스커버리 주식회사 | |

| 기명식 보통주 9,174,840주 |

|

| 금 387,453,493,200원 |

|

| 1. 증권신고의 효력발생일 : |

2018년 03월 24일 |

| 2. 모집가액 : |

42,230원 |

| 3. 청약기간 : |

2018년 03월 26일 ~ 2018년 04월 16일 |

| 4. 납입기일 : |

2018년 04월 18일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 서면문서 : 에스케이디스커버리 주식회사 → 경기도 성남시 분당구 판교로 332 | |

| NH투자증권 주식회사 → 서울특별시 영등포구 여의대로 60 | |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| ( 대 표 주 관 회 사 명 ) 엔에이치투자증권(주) |

【 대표이사 등의 확인 】

|

|

대표이사확인서명_투자설명서 |

【 본 문 】

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

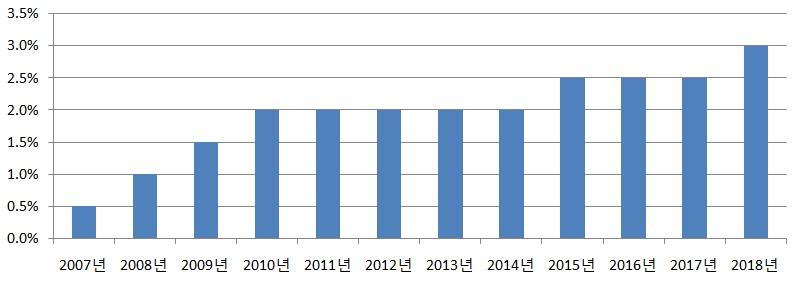

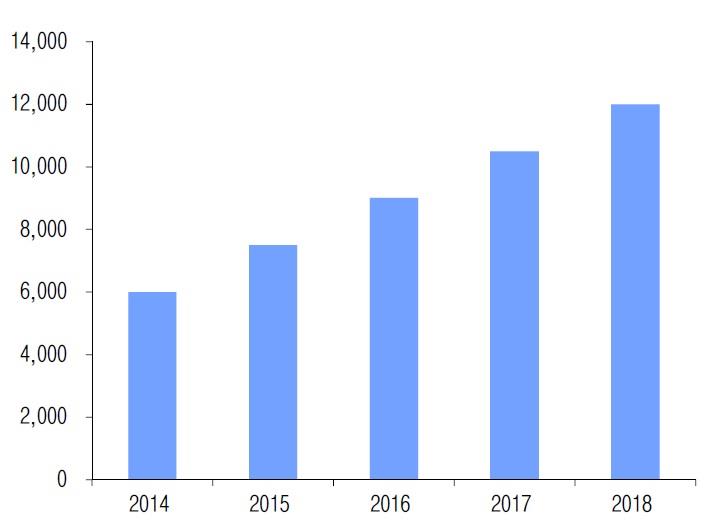

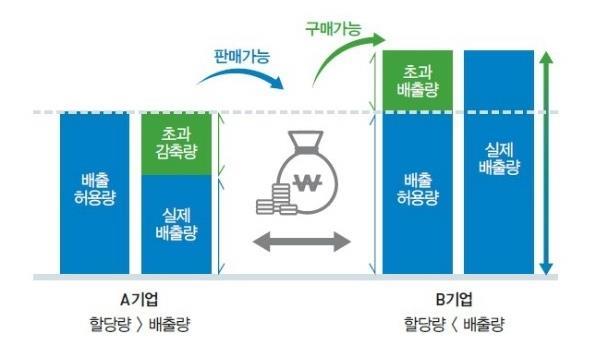

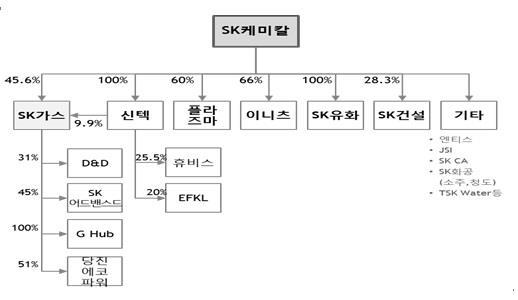

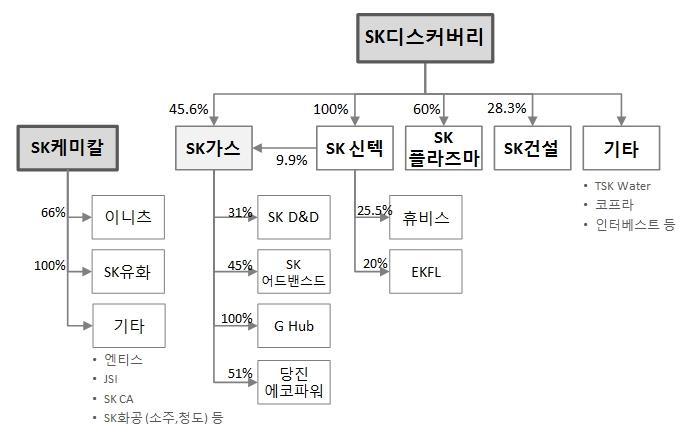

| 사업위험 | [SK디스커버리(주)의 사업위험] [순수지주회사로서 자회사들의 경영실적에 따른 위험] 가. SK디스커버리(주)(이하 당사)는 舊SK케미칼(주)의 분할존속법인으로 2017년 12월 1일 분할 당시 독점거래및공정거래에관한 법률에서 규정하는 지주회사의 요건을 갖추고 있습니다. 당사는 고유의 사업활동이 없이 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 목적으로 하는 순수지주회사 체제로 운영될 계획입니다. 지주회사의 수익은 자회사들의 경영활동 및 영업성과에 따라 크게 변동될 가능성이 있으며, 자회사가 영위하는 산업의 영업환경이 악화될 경우 당사의 실적에 부정적인 영향을 미칠 수 있습니다. 또한 현행 공정거래법 상 지주회사의 자회사 지분율 요건은 자회사 및 손자회사의 경우 비상장사 발행주식총수 기준40% 이상, 상장사 20% 이상의 지분을 확보할 것을 요구하고 있으나, 이 기준을 비상장사 50%, 상장사 30% 이상으로 기준을 강화하려는 움직임이 있으며, 현실화 될 경우 국내 지주회사들은 자회사 지분을 높이기 위해 지분 추가 취득 등을 위해 막대한 추가비용이 발생할 수 있으며, 이로 인해 재무구조에 부정적 영향을 미칠 수 있습니다. [SK가스(주)의 사업위험] ※ 2017년 당사 연결기준 매출액에서 SK가스(주)의 매출액이 차지하는 비중은 62%이며, SK가스(주)의 종속기업을 포함할 경우 99%에 해당합니다. SK가스(주)가 영위하는 사업은 당사의 경영성과에 중대한 영향을 미칠 수 있으니 투자자께서는 SK가스(주)의 사업위험 및 회사위험을 면밀히 검토하시기 바랍니다. [CP가격 변동 관련 위험] 나. 국내수요의 약 70%를 수입에 의존해야 하는 LPG사업은 그 사업의 특성상 중동 정세 및 국제유가, 환율변동 등 외부 환경 요인에 따른 수급상 변동 위험에 노출되어 있습니다. SK가스(주)의 LPG가스 도입단가는 CP가격(Contracted Price : 사우디 Aramco사가 매달 고시하는 국제가격)에 따라 변동되며, CP가격은 2017년 8월 이후 미국 허리케인의 여파 등으로 2017년 연말까지 급격히 상승한 바 있습니다(프로판 기준 2017년 7월 345달러/톤 → 2017년 12월 580달러/톤). 향후 CP가격이 지속적으로 상승하고 SK가스(주) 등 LPG가스 사업자들이 이를 판매가격에 적절히 반영하지 못하는 상황에 발생하게 될 경우 LPG가스 사업 전반의 수익성에 영향이 있을 수 있습니다. [LPG시장의 정부 정책 및 규제 위험] 다. LPG는 서민 대중연료로써 공공재적 성격을 지니고 있어 수급에 문제가 발생할 경우 국민 경제에 미치는 영향이 커 정부는 LPG의 수급 및 가격안정을 도모하고자 관련 법률에 근거하여 법적규제를 가하고 있으며, 정책자금 지원 등 LPG 산업 전반에 걸쳐 관여하고 있습니다. 정부는 2016년 8월 29일 액화석유가스의 안전관리 및 사업법 시행령 일부개정령(안)을 입법예고하고 저장시설 구비요건을 크게 완화시킬 방침으로 LPG수출입 시장의 민간 참여를 유도한 바 있으며, 국내 LPG 수입업 시장에 총 3개 중소업체(호라이즌홀딩스 2015년 7월 등록, 코리드 2016년 7월 등록, 삼영가스플랜트 2016년 9월 등록)가 한국석유관리원의LPG수출업 조건부 등록을 마친 바 있습니다. LPG 수입기지를 건설하기 위한 막대한 초기투자비용 등으로 인하여 등록 후 실제 사업이 진행되고 있는 신규 업체는 파악되지 않고 있으나, 시장 경쟁을 유도하는 정부 정책에 따라서 LPG 사업의 수익성이 영향을 받을 수 있습니다. [LPG수요 둔화 관련 위험] 라. LPG 산업의 성숙기 진입에 따라 가정, 상업용 프로판 및 운수용 소비가 위축되고 있는 반면 LPG가격경쟁력 회복으로 석유화학용 수요가 증가하여 2016년에 전년 대비 전체LPG 수요량이 증가한 바 있습니다. 그러나 전체 수요의 38.0%(2016년 기준)을 차지하는 운수용 소비가 2010년 이후 매 년 지속적인 감소세를 보이고 있습니다. 또한 2016년 전체 LPG 수요의 증가를 이끌었던 석유화학용 LPG 수요의 경우 향후 지속적인 수요 증가 여부를 예단하기 어렵습니다. 전체적인 LPG 수요가 감소할 경우 LPG산업의 전반적인 수익성에 영향이 있을 수 있습니다. 투자자께서는 LPG 수요의 증감 추이를 지속적으로 모니터링 하시기 바랍니다. [SK플라즈마(주)의 사업위험] [혈장 수금 및 가격변동 관련 위험] 마. 혈액제제의 주원료는 혈액 내 구성성분 중 하나인 혈장 내 단백질이며, 혈장가격 및 수급의 변동은 혈액제제 업체들의 수익성에 직접적인 영향을 미칩니다. 국내 혈장 공급은 대한적십자사가 단독으로 담당하고 있으며, 대한적십자사와 혈액제제 제약사간의 협상에 의해 혈장 가격이 정해지고 있어 계약의 방향에 따라서는 향후 혈장가격 상승이 혈액제제 업체들의 수익성에 부정적인 영향을 미칠 가능성을 배제할 수 없습니다. 또한 헌혈 감소 등 국내 혈액수급이 원활하지 않게 될 경우 상대적으로 고가인 수입 혈장의 사용 증가로 혈액제제 업체들의 원가부담이 증가할 수 있으며, 이러한 원가증가가 판매가격에 적절히 반영되지 않을 경우 혈액제제 업체들의 수익성에 부정적인 영향을 미칠 수 있습니다. [공개매수 대상 회사(SK케미칼(주))의 사업위험] [연구개발 투자 증가에 따른 불확실성] 바. 국내 제약업계는 제네릭 제품 위주의 성장을 해왔으나, 제도적, 환경적 변화에 따라 신약 개발을 통한 성장의 필요성이 대두되었으며, 제약회사들은 연구개발 투자를 늘려 신약개발에 매진하고 있습니다. 그러나 연구개발을 통한 신약 개발은 막대한 연구개발비와 장기에 걸친 투자 및 연구기간이 소요되며, 신약 개발에 성공하더라도 이에 투자된 금액과 시간을 상쇄할 수 있는 정도의 수익 창출 여부에 대한 불확실성이 높습니다. SK케미칼(주)의 Life Science 사업부문 또한 약 10여종의 신규 약품 및 백신이 임상실험 또는 국내외 인허가를 진행중에 있으나, 성공여부 및 향후 수익성에는 불확실성이 존재합니다. [유가 및 환율 변동 위험] 사. 석유화학산업은 매출원가 중 원재료 가격이 차지하는 비중이 높고 대부분을 해외에서 수입하는 산업의 특성상 원재료가격 및 환율 변동에 따라 수익성에 영향을 받습니다. 석유화학산업의 기초 원재료인 나프타(Naphtha)는 원유 정제 과정에서 생산되는 제품으로 가격이 유가에 비례한다는 점에서 석유화학산업제에 원재료비 부담과 제품 가격결정에 유가는 중요한 변수입니다. 또한 석유화학산업은 대부분의 원재료를 수입에 의존하며 수출 비중이 높은 산업으로 환율이 수익성에 크게 영향을 미칩니다. 환율 상승은 석유화학 업체에 원재료비 부담을 다소 가중시킬 수 있으나, 수출 비중이 높은 국내 석유화학산업의 특성상 수출 경쟁력이 강화되는 긍정적인 면이 존재하며, 환율 하락은 반대 효과가 야기됩니다. 투자자 분들께서는 유가 및 환율 변동에 따른 석유화학 산업의 위험을 충분히 숙지하시어 투자에 임하시기 바랍니다. [ PETG 사업 관련 위험] 아. 당사 추정치에에 따르면 글로벌 PETG 수요는 2012년 연간 약 40만톤 수준이었으며, 이후 매 년 약 5~7만톤씩 증가하여 2017년에는 약 70만톤 수준으로 추정되고 있습니다. PETG 제품은 양산체제를 확보하고 있는 기업이 많지 않으며, SK케미칼(주)와 미국의 이스트만사가 전체 시장을 약 3:7 정도로 양분하고 있습니다. PETG 시장은 비교적 빠른 시장의 성장속도 대비 경쟁의 강도는 높지 않아 SK케미칼(주)의 수지사업부문은 PETG 시장에 집중하고 있습니다. 한편, SK케미칼(주)가 PET 제조를 거쳐 PETG 시장에 진입한 것에서 볼 수 있는 바와 같이 PET 생산 기술은 PETG 생산 기술과 높은 연관관계가 있으며, 현재 국내외 PET Maker들이 PETG 시장 진출을 위한 방안을 모색하고 있습니다. 현재까지는 PETG 생산의 핵심 원재료인 CHDM 조달의 한계 등으로 인하여 가까운 시일 내에 경쟁업체가 시장에 진입할 가능성은 높지 않을 것으로 판단되지만, 향후 PETG 생산능력을 갖춘 업체의 등장으로 시장의 경쟁강도가 높아질 가능성을 배제할 수 없습니다. [바이오디젤 관련 정부정책 변경 위험] 자. SK케미칼(주)가 영위하는 바이오디젤 사업은 정부의 의무혼합비율에 따라 매출규모 및 수익성이 변동될 수 있습니다. 국내 바이오디젤 의무혼합비율은 2018년 ~ 2020년의 기간동안 3.0%가 적용될 예정이며, 그동안의 의무혼합비율 증가 추세와 정부의 온실가스 저감정책 등을 고려할 때 가까운 장래에 의무혼합비율이 하락할 가능성은 높지 않을 것으로 예상됩니다.다만, 정부의 바이오에너지 정책에는 불확실성이 존재하며, 최근 EU 및 일부 유럽 국가들을 중심으로 팜유 등 식량에 기반한 바이오에너지를 퇴출하거나, 비중을 축소시키려는 움직임도 있습니다. 투자자께서는 의무혼합비율의 추이와 더불어 식량기반 바이오에너지 관련 정부 정책의 변화 여부도 함께 참고하여 투자에 임하시기 바랍니다. |

| 회사위험 | [SK디스커버리(주)의 회사위험] [가습기살균제에 관한 사항] 가. 당사의 분할전 법인인 舊SK케미칼(주)는 가습기살균제 제조사 및 가습기살균제의 원료물질사업자로서 '가습기살균제 피해구제를 위한 특별법'에 따라 212.8억의 분담금을 부과 받았으며, 2017년 9월부터 2019년 6월까지 총 8회에 걸쳐 분할 납부 중입니다. 이와 함께 현재 정부 차원에서 가습기살균제 피해자들에 대한 조사와 판정이 진행되고 있으며, 피해자들의 민사소송과 정부의 피해자 지원에 따른 구상금 청구 소송이 진행되고 있습니다. 한편, 공정거래위원회는 2018년 2월 7일과 2월 28일 개최된 전원회의를 통해 舊SK케미칼(주)가 제조하여 애경산업에게 공급한 가습기살균제 제품의 표시내용이 표시광고의 공정화에 관한 법률을 위반하였다고 판단하고, 분할존속법인인 당사와 사업부문을 승계한 분할신설법인인 SK케미칼(주)에게 각각 시정명령을 부과하고, 위반사실 공표명령과 약 3,900만원의 과징금납부를 당사와 SK케미칼(주)가 연대하여 이행하도록 하는 한편, 당사, SK케미칼(주) 법인 및 전직 대표이사 2명을 검찰에 고발하기로 결정하였다고 밝혔습니다. 추가적으로, 환경부는 2016년 5월부터 CMIT/MIT 성분 가습기살균제에 대한 추가 독성 실험을 진행하고 있으며, 그 결과를 2018년 3월 중에 발표할 계획이라고 밝혔으며, 2017년 12월 제정 및 시행된 '사회적 참사의 진상규명 및 안전사회 건설 등을 위한 특별볍'에 따라 향후 가습기살균제 사건의 관련 기업으로서 특별조사위원회의 조사 대상이 될 수 있습니다. 향후 예정된 환경부의 실험결과 발표 및 공정위의 조치 등이 당사의 재무상태 및 현재 진행중인 가습기살균제 관련 소송에 미칠 영향은 현재로서 정확히 판단할 수 없습니다. 다만, 각종 손해배상소송으로 인한 법률비용증가 등 재무적 부담과, 평판하락으로 인한 수익성 악화 등 부정적인 영향이 발생할 가능성을 배제할 수 없으므로 투자자께서는 가습기살균제 사건 관련 내용을 지속적으로 모니터링 하시기 바랍니다. [지주회사 행위제한요건에 관한 사항] 나. 당사는 지주회사 전환을 목적으로 당사가 영위하던 사업 중 Green Chemicals 및 Life Science 사업부문을 인적분할하여 분할신설회사(現SK케미칼(주))를 설립하고, 당사는 공정거래법상 지주회사로 전환하기 위해 2017년 6월 21일 이사회 결의로 회사 분할을 결정(상법에 따른 인적분할)하였으며, 2017년 12월 1일을 분할기일로 인적분할이 완료되었습니다. 분할 이후 당사는 공정위에 지주회사 전환 신청을 하였으며, 지주회사로 전환 승인을 예상하고 있습니다. 다만 공정거래법상 지주회사의 행위제한 요건으로 인해, 당사는 당사의 '자회사가 아닌 국내계열회사'에 해당되는 SK건설(주)의 지분을 전량 매각하거나 SK건설(주)의 지분 11.7%를 추가로 취득하여 SK건설(주)를 자회사로 편입시켜야 하며, 당사의 자회사인 SK신텍(주)는 동사가 보유중인 SK가스(주)의 지분 9.9%를 전량 해소해야 합니다. 당사의 SK건설(주) 지분의 매각 또는 추가취득 및 SK신텍(주)의 SK가스(주) 지분 매각은 유예기간인 2년 이내에 이루어져야 하며, 추진 과정에서 당사 및 SK신텍(주)에 중요한 재무적 영향이 발생할 수 있으며, 특히 SK건설(주)의 지분의 경우 비상장 주식인 관계로 매각 또는 추가취득 추진 과정에서 다양한 불확실성에 노출될 수 있으니 투자자께서는 유의하시기 바랍니다. 한편, 당사는 본 현물출자 유상증자를 통하여 SK케미칼(주)를 당사의 자회사로 편입하고자 합니다. 다만 공개매수(현물출자) 참여 주식수의 미달 등의 사유로 SK케미칼(주)를 자회사로 편입하지 못할 위험이 있습니다. 공개매수대상회사인 SK케미칼(주)의 최대주주 및 특수관계인의 SK케미칼(주)의 우선주를 포함한 발행주식 총수의 19.92%에 해당하는 SK케미칼(주) 보통주를 보유하고 있습니다. [재무안전성에 관한 사항] 다. 당사의 부채비율은 2017년말 현재 연결기준 136.66%, 별도기준 41.74% 수준이며, 차입금의존도는 연결기준 40.08%, 별도기준 22.81% 수준입니다. 당사는 분할 과정에서 액면가 기준 2,050억원의 사채를 제외한 차입금 및 사채가 분할신설법인인 SK케미칼(주)로 귀속되어 분할 후 별도기준 총차입금의 규모가 대폭 감소하였으며, 이에 따라 별도기준 재무비율은 비교적 안정적인 수치를 나타내고 있습니다. 다만, 당사의 연결재무제표의 경우 SK가스(주)가 차지하는 비중이 절대적인 바, SK가스(주)가 보유중인 차입금으로 인하여 연결기준 부채비율 및 차입금의존도는 별도기준 비율보다 높게 산출되고 있습니다. 분할일의 연결재무상태표 기준 당사의 재무비율이 당사의 재무안전성을 위협하는 정도는 아닌 것으로 판단되지만 SK가스(주)의 차입금이 증가하게 될 경우 당사의 재무비율도 악화될 수 있으니 투자자께서는 SK가스(주)의 차입금 증감 및 재무비율 추이를 지속적으로 모니터링 하시기 바랍니다. [주요 종속회사 중 당진에코파워(주)에 대한 위험] 라. 당사의 자회사인 SK가스(주)는 석탄화력발전 사업역량 강화를 위해 2014년 12월 동부건설(주)로부터 당진에코파워(주)의 지분 45%를 인수하였으며, 이후 2015년 12월 6%의 지분을 추가 취득하여 증권신고서 제출일 현재 당진에코파워(주)의 지분 51%를 보유하고 있습니다. 한편, SK가스(주)는 당진에코파워(주)를 통해 당진에 1.16GW급 석탄화력발전소 건설을 추진하였으나, 정부의 탈원전 및 석탄화력발전 감축 정책 등에 따라 석탄화력발소 사업 진행이 중단되었습니다. 이후 SK가스(주)는 당진에코파워(주)의 발전사업허가를 기존 석탄화력발전에서 가스 복합화력발전으로 전환한 뒤 당진에코파워(주)를 '음성법인', '울산법인', '당진법인'으로 분할하며, 분할 후 지분거래를 통해 '음성법인'은 동서발전이, '울산법인'은 SK가스(주)가 각각 운영하고 '당진법인'은 주주사가 공동으로 운영하는 내용의 사업구조 변경 추진안을 2018년 1월 17일 이사회에서 결의하였습니다. 사업구조 변경안이 예정대로 진행될 경우 2017년 9월 이후 중단된 당진에코파워(주)의 사업 추진이 재개될 예정입니다. 다만, 발전사업허가 변경의 정부 승인 여부, 회사 분할 이후 지분거래 과정에서의 불확실성, 향후 SK가스(주)가 운영 예정인 '울산법인'의 LNG/LPG 발전사업의 사업전망 및 기존 당진에코파워(주)의 석탄화력발전소 부지의 활용방안 등 향후 사업 변경안의 추진 과정에서 SK가스(주)는 불확실성에 노출될 것으로 전망됩니다. [현물출자 대상 회사인 SK케미칼(주)의 회사위험] [사업구조 변경에 관한 사항] 마. SK케미칼(주)는 2018년 2월 12일 공시를 통해 동사의 완전자회사인 DMT를 제조 및 판매하는 SK유화를 흡수합병할 예정이며, 동사의 사업부문 중 백신사업부문을 분사할 예정이라고 밝혔습니다. SK유화 합병을 통해서는 사업 시너지 및 경영 효율성을 제고 효과를 기대하고 있으며, 백신사업부문의 경우 분사를 통해 각 사업부문별 전문화 및 경영효율화를 기대하고 있습니다. 또한 백신사업부문의 경우 SK케미칼(주)의 공시 내용에 따르면 분사 이후 SI(전략적투자자) 유치 및 궁극적으로는 기업공개(IPO)의 가능성도 열어놓은 상태입니다. 다만, 이러한 사업구조의 변경이 SK케미칼(주)에 미칠 영향은 현시점에서 구체적으로 판단하기가 어려우며, 특히 백신사업부문의 분사 및 IPO의 경우 아직 그 일정이나 방법 등이 정해진 바가 없습니다. 투자자께서는 사업구조 변경이 SK케미칼(주)미칠 영향을 종합적으로 판단하여 투자에 임하시기 바랍니다. [재무안전성에 관한 사항] 바. 1기말인 2017년말 기준 SK케미칼(주)의 부채비율은 연결기준 161.49%, 별도기준 130.60% 수준이며, 차입금의존도는 연결기준 46.45%, 별도기준 41.26%로 부채 및 차입금의 규모가 재무안전성을 위협할 수준은 아닌 것으로 판단되나, 유동비율은 연결기준 100.25% 및 별도기준 92.70%로 다소 열위한 수준으로 나타나고 있으며, SK케미칼(주)의 회사위험 중 [종속회사인 이니츠(주) 출자에 관한 사항]에 기재된 바와 같이 이니츠(주)에 약 599억원을 추가 출자하기 위해 현금이 유출될 경우 동사의 별도기준 유동비율은 약 82.41% 정도로 하락할 것으로 예상됩니다. 분할 전 舊SK케미칼(주)는 분할 전까지 재무안전성이 전반적으로 개선되는 흐름을 보였지만 이것이 향후 분할신설법인인 SK케미칼(주)의 재무안전성 개선을 보장하지는 않습니다. 투자자께서는 분할 후 SK케미칼(주)의 재무안전성 추이를 지속적으로 모니터링 하시기 바랍니다. |

| 기타 투자위험 | [가. 주식시장 상황에 따른 발행가액 변동 위험] 금번 모집주선방식의 일반공모 유상증자를 통해 발행되는 신주의 발행가액은 주식시장의 특성상 향후 주가에 대한 변동성이 있는 관계로 상장시점의 주가보다 높을 가능성이 있기 때문에 이에 따른 손실이 발생할 수 있습니다. 또한, 당사의 신주가 상장되기까지 환금성에 제한이 존재합니다. [나. 주가 희석화에 따른 주가 하락 위험] 금번 유상증자에 따른 모집가액은 2018년 3월 21일 확정되었으나, 주식시장의 특성상 향후 주가에 대한 변동성이 있는 관계로 유상증자시 결정된 1주당 모집가액보다 향후 추가 상장(2018년 4월 30일 상장 예정) 후 거래 시점의 주가가 낮아져 투자자에게 금전적 손실을 끼칠 가능성이 있습니다. [다. 유상증자의 추가 상장일 등의 일정 차질에 따른 환금성 위험] 당사는 정관 제8조 제3항에 의거하여 금번 현물출자 유상증자를 실시하고 있습니다. 당사는 본 정관 내용에 대해 자체적인 검토를 통해 금번 유상증자를 진행하는 데 무리가 없다고 판단하였습니다. 그러나 정관의 적용 등에 대한 이견 및 이의 제기에 의해 소송이 제기되거나 추가적인 이슈가 발생할 경우에는 금번 유상증자의 추가 상장일 등의 일정에 차질이 생겨 환금성 위험이 발생할 수 있습니다. [라. 공시 내용중 예측정보 변동 위험] 투자위험요소에 기재된 전망자료는 증권신고서 제출일 현재 기준으로 추정하거나 업계 내 자료에 근거하여 작성되었으며, 향후 전망에 대해 구체적인 수치를 보장하는 것은 아닙니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 9,174,840 | 5,000 | 42,230 | 387,453,493,200 | 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2018년 03월 26일 ~ 2018년 04월 16일 | 2018년 04월 18일 | 2018년 02월 23일 | 2018년 04월 17일 | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 기타자금 | 387,453,493,200 |

| 발행제비용 | 373,147,780 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(유상증자결정)-2018.03.22 |

| 【기 타】 | 1. 1주의 모집가액 및 모집총액은 2018년 3월 21일 확정된 금액입니다. 2. 확정모집가액 및 청약 후 모집금액에 따라 자금의 사용목적상 금액은 변동될 수 있습니다. 3. 금번 SK디스커버리(주)의 유상증자는 SK케미칼(주)의 기명식 보통주식을 현물출자 받고, 이의 대가로 SK디스커버리(주) 기명식 보통주식을 신주로 발행하여 부여하는 방식인 바, 상기의 금액이 SK디스커버리(주)에 현금으로 유입되는 것은 아닙니다. 4. 본 증권신고서의 심사과정에서 정정신고서 제출 요구를 받을 수 있으며 정정신고서 제출 요구를 받을 경우 증권신고서에 기재된 일정이 변경될 수 있습니다. 5. 증권신고서의 효력발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인하는 것이 아니므로 본 증권에 대한 투자책임은 전적으로 주주 및 투자자에게 귀속됩니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

| 금번 SK디스커버리(주)의 유상증자는 청약기간(2018년 03월 26일 ~ 2018년 04월 16일) 동안 SK케미칼(주) 기명식 보통주식을 보유하고 있는 주주 중 청약에 응한 주주로부터 해당주식을 현물출자 받고, 이의 대가로 SK디스커버리(주) 기명식 보통주식을 신주로 발행하여 부여하는 방식입니다. |

| (단위 : 원, 주) |

| 주식의 종류 | 모집의 방법 | 주식의 수 | 모집가액(발행가액) | 모집총액 | 주당 액면가액 |

||

| 예정 | 확정 | 예정 | 확정 | ||||

| 기명식 보통주 | 일반공모 | 9,174,840 |

49,316 | 42,230 |

387,453,471,852 | 387,453,493,200 |

5,000 |

(1) 주식의 수

① '주식의 수' 산정 방법

SK케미칼(주) 기명식 보통주식의 현물출자에 따라 발행할 SK디스커버리(주) 기명식 보통주식의 수는 아래와 같이 결정됩니다.

| 현물출자 예정주식수 X 주당 현물출자 가격 | |

| 주식의 수 = | ------------------------------------------------------------- |

| SK디스커버리(주) 기명식 보통주식의 1주당 신주 모집가액(발행가액) |

2018년 2월 22일 이사회 결의를 통해 SK케미칼(주)의 기명식 보통주식 3,500,000주(공개매수 목표수량)를 1주당 110,701원에 공개매수하기로 하였습니다.

'주식의 수'는 2018년 03월 21일에 'SK디스커버리(주) 기명식 보통주식의 신주 모집가액(발행가액)' 확정 및 2018년 03월 26일부터 2018년 04월 16일까지 진행하는 공개매수 청약 결과에 따른 공개매수 주식수 확정 후 결정됩니다.

SK케미칼(주) 기명식 보통주식의 현물출자 가격은 상법 시행령 제14조(현물출자 검사의 면제) 2항에 따라 아래와 같이 결정됩니다.

| (단위: 원) |

| 일자 | 종가 |

| 2018/01/22 | 109,500 |

| 2018/01/23 | 111,000 |

| 2018/01/24 | 115,000 |

| 2018/01/25 | 115,000 |

| 2018/01/26 | 112,500 |

| 2018/01/29 | 112,000 |

| 2018/01/30 | 115,500 |

| 2018/01/31 | 115,000 |

| 2018/02/01 | 112,000 |

| 2018/02/02 | 109,000 |

| 2018/02/05 | 102,500 |

| 2018/02/06 | 101,500 |

| 2018/02/07 | 99,200 |

| 2018/02/08 | 100,000 |

| 2018/02/09 | 100,500 |

| 2018/02/12 | 103,000 |

| 2018/02/13 | 107,000 |

| 2018/02/14 | 105,000 |

| 2018/02/19 | 109,500 |

| 2018/02/20 | 109,500 |

| 2018/02/21 | 113,000 |

| 최근일종가 (A) | 113,000 |

| 1주일평균 (B) | 110,667 |

| 1개월평균 (C) | 108,438 |

| 산술평균 (D=(A+B+C)/3) | 110,701 |

| 현물출자 가격 (E=Min(A,D)) | 110,701 |

| 주) 산술평균 계산시 원단위 미만은 절사 |

|

※ 해당법령 ② 다음 각 호의 어느 하나에 해당할 경우에는 제1항을 적용하지 아니한다. <신설 2011.4.14.> 1. 제416조제4호의 현물출자의 목적인 재산의 가액이 자본금의 5분의 1을 초과하지 아니하고 대통령령으로 정한 금액을 초과하지 아니하는 경우 2. 제416조제4호의 현물출자의 목적인 재산이 거래소의 시세 있는 유가증권인 경우 제416조 본문에 따라 결정된 가격이 대통령령으로 정한 방법으로 산정된 시세를 초과하지 아니하는 경우 3. 변제기가 돌아온 회사에 대한 금전채권을 출자의 목적으로 하는 경우로서 그 가액이 회사장부에 적혀 있는 가액을 초과하지 아니하는 경우 4. 그 밖에 제1호부터 제3호까지의 규정에 준하는 경우로서 대통령령으로 정하는 경우 ③법원은 검사인의 조사보고서 또는 감정인 감정결과를 심사하여 제1항의 사항을 부당하다고 인정한 때에는 이를 변경하여 이사와 현물출자를 한 자에게 통고할 수 있다. <개정 1998.12.28., 2011.4.14.> ④전항의 변경에 불복하는 현물출자를 한 자는 그 주식의 인수를 취소할 수 있다. <개정 2011.4.14.> ⑤법원의 통고가 있은 후 2주내에 주식의 인수를 취소한 현물출자를 한 자가 없는 때에는 제1항의 사항은 통고에 따라 변경된 것으로 본다. <개정 1998.12.28., 2011.4.14.> 상법 시행령 제14조(현물출자 검사의 면제) ① 법 제422조제2항제1호에서 "대통령령으로 정한 금액"이란 5천만원을 말한다. ② 법 제422조제2항제2호에서 "대통령령으로 정한 방법으로 산정된 시세"란 다음 각 호의 금액 중 낮은 금액을 말한다. 1. 법 제416조에 따른 이사회 또는 주주총회의 결의가 있은 날(이하 이 조에서 "결의일"이라 한다)부터 소급하여 1개월간의 거래소에서의 평균 종가, 결의일부터 소급하여 1주일간의 거래소에서의 평균 종가 및 결의일 직전 거래일의 거래소에서의 종가를 산술평균하여 산정한 금액 2. 결의일 직전 거래일의 거래소에서의 종가 ③ 제2항은 현물출자의 목적인 재산에 그 사용, 수익, 담보제공, 소유권 이전 등에 대한 물권적 또는 채권적 제한이나 부담이 설정된 경우에는 적용하지 아니한다. |

② 현물출자에 대하여 부여할 SK디스커버리(주) 기명식 보통주식의 수에 1주 미만의 단수주가 발생하는 경우 이에 대하여는 신주를 발행하지 아니하고, 아래 산식에 따라 현금으로 지급합니다.

| 단수주 대금 = | [ 각 단주 발생 청약자별 공개매수가 확정된 현물출자 주식수 × 주당 현물출자 가격 ] |

| - [ 각 단주 발생 청약자에 대하여 SK디스커버리(주)가 발행하는 신주의 수 × 신주의 1주당 모집가액(발행가액) ] |

(2) 모집가액

① '모집가액'의 산정방법

확정 모집가액은 '증권의 발행 및 공시등에 관한 규정' 제5-18조(유상증자의 발행가액 결정)에 의거, 청약일전 과거 제3거래일부터 제5거래일까지(2018년 03월 19일 ~ 2018년 03월 21일)의 가중산술평균주가(그 기간동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격)로 하되, 할인율은 미적용하며, 그 가격이 액면가 이하일 경우에는 액면가로 결정됩니다.(단, 원단위 미만은 절사)

| 일 자 | 주 가 | 거래량 | 거래금액 |

| 2018/03/19 | 42,600 | 84,004 | 3,585,451,600 |

| 2018/03/20 | 42,200 | 124,963 | 5,255,725,600 |

| 2018/03/21 | 42,250 | 98,209 | 4,131,085,450 |

| 총 거래금액 (A) | 12,972,262,650 | ||

| 총 거래량 (B) | 307,176 | ||

| 가중산술평균주가 (A/B) | 42,230.72 | ||

| 할인율 | 0% | ||

| 모집가액(발행가액) | 42,230 | ||

| ※ 해당법령 증권의 발행 및 공시 등에 관한 규정 제5-18조(유상증자의 발행가액 결정) ① 주권상장법인이 일반공모증자방식 및 제3자배정증자방식으로 유상증자를 하는 경우 그 발행가액은 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여 주권상장법인이 정하는 할인율을 적용하여 산정한다. 다만, 일반공모증자방식의 경우에는 그 할인율을 100분의 30 이내로 정하여야 하며, 제3자배정증자방식의 경우에는 그 할인율을 100분의 10 이내로 정하여야 한다. <개정 2009.7.6, 2013.9.17> |

② '예정 모집가액(발행가액)'의 산정방법

상기 표의 예정 모집가액은 이사회 결의일(2018년 02월 21일) 전 과거 제3거래일부터 제5거래일까지(2018년 02월 13일 ~ 2018년 02월 19일)의 가중산술평균주가에 할인율은 적용하지 않았으며, 다음과 같이 산정하였습니다. (원단위 미만은 절사)

※ 예정 모집가액(발행가액) 산정표

| 일 자 | 주 가 | 거래량 | 거래금액 |

| 2018/02/13 | 49,100 | 131,177 | 6,476,598,050 |

| 2018/02/14 | 49,150 | 57,114 | 2,800,308,000 |

| 2018/02/19 | 49,550 | 61,699 | 3,051,610,100 |

| 총 거래금액 (A) | 12,328,516,150 | ||

| 총 거래량 (B) | 249,990 | ||

| 가중산술평균주가 (A/B) | 49,316.04 | ||

| 할인율 | 0% | ||

| 모집가액(발행가액) | 49,316 | ||

(3) 모집총액

'모집총액'은 '(1) 주식의 수' 및 '(2) 모집가액(발행가액)'에 따라 결정됩니다.

- 모집총액(387,453,493,200원) = [ 예정주식의 수(9,174,840주) × 예정모집가액(42,230원) ]

- 예정모집총액(387,453,471,852원) = [ 예정주식의 수(7,856,547주) × 예정모집가액(49,316원) ]

(4) 기타 사항

금번 유상증자는 상기와 같이 현물출자를 받기 위한 유상증자입니다. 따라서 청약 시 모집가액에 해당하는 현금을 청약증거금으로 하여 청약하는 것이 아니라, 현물출자 대상주식인 SK케미칼(주) 기명식 보통주식을 청약증거금 형식으로 하여 청약하는 것이므로 이점을 유념해 주시기 바랍니다.

2. 공모방법

| 모 집 대 상 | 주 식 수 (%) | 비 고 |

| 일 반 모 집 | 9,174,840주 (100%) | - |

| 주 주 배 정 | -주 ( -%) | - |

| 우리사주배정 | -주 ( -%) | - |

| 기 타 | -주 ( -%) | - |

| 합 계 | 9,174,840주 (100%) | - |

| 주1) 신주의 모집가액은 2018년 3월 21일에 42,230원으로 확정되었으며, 이에따라 신주의 모집주식수가 결정되었습니다. |

| 주2) 산정 근거는 본 신고서 '제1부 모집 또는 매출에 관한 사항'의 'Ⅰ. 모집 또는 매출에 관한 일반사항' 중 '1. 공모개요'를 참고해 주시기 바랍니다. |

| 주3) 본 유상증자는 모집주선 방식으로 진행되며 엔에이치투자증권(주)는 모집주선회사로서 상기 신주에 대하여 인수행위를 하지 않습니다. |

| 주4) '자본시장과 금융투자업에 관한 법률' 제165조의7 및 동법 시행령 제176조의9와 '근로복지기본법' 제38조에 따라 유가증권시장에 상장된 회사가 유상증자를 진행할 경우 발행회사는 우리사주조합에 20%를 배정해야 합니다. 본 건 유상증자는 현금을 납입하여 주식을 취득하는 유상증자가 아닌, SK케미칼(주) 주식을 현물출자하고 그 대가로 SK디스커버리(주) 주식을 취득하는 형태의 유상증자입니다. 이에 따라, 본 건 유상증자가 일반공모 형태이기는 하나 SK케미칼(주) 주식을 보유 중인 자를 대상으로 청약을 받을 수 있고, '근로복지기본법' 제36조 제3항(우리사주조합 기금은 자사주와 차입형 우리사주에 따른 차입금 상환에만 사용을 제한)에 따라 우리사주조합이 SK케미칼(주) 주식을 취득하는 것을 전제할 수 없어 본 유상증자 시 우리사주조합에 대한 20% 우선 배정은 실효성이 없는 것으로 판단됩니다. 이에 따라 일반적인 유상증자와 달리 우리사주조합에 대한 배정의 실효성이 없는 바, 우리사주조합에게 20%를 우선배정하지 아니하였습니다. 관련 법규는 주5)를 참조하시기 바랍니다. |

| 주5) 우리사주조합 배정 관련 관련 법규 |

|

※ 해당법령 1. 「외국인투자 촉진법」에 따른 외국인투자기업 중 대통령령으로 정하는 법인이 주식을 발행하는 경우 2. 그 밖에 해당 법인이 우리사주조합원에 대하여 우선배정을 하기 어려운 경우로서 대통령령으로 정하는 경우 ② 우리사주조합원이 소유하는 주식수가 신규로 발행되는 주식과 이미 발행된 주식의 총수의 100분의 20을 초과하는 경우에는 제1항을 적용하지 아니한다. ③ 제165조의6제1항제1호의 방식으로 신주를 발행하는 경우 제1항에 따른 우리사주조합원에 대한 배정분에 대하여는 「상법」 제419조제1항부터 제3항까지의 규정을 적용하지 아니한다. <신설 2013.5.28.> ④ 금융위원회는 제1항에 따른 우리사주조합원에 대한 주식의 배정과 그 주식의 처분 등에 필요한 기준을 정하여 고시할 수 있다. <개정 2013.5.28.>

② 법 제165조의7제1항 각 호 외의 부분 본문에서 "대통령령으로 정하는 증권시장"이란 유가증권시장을 말한다. <신설 2013.8.27.> ③ 법 제165조의7제1항제2호에서 "대통령령으로 정하는 경우"란 다음 각 호의 어느 하나에 해당하는 경우를 말한다. <개정 2010.12.7., 2013.8.27.> 1. 주권상장법인(유가증권시장에 주권이 상장된 법인을 말한다)이 주식을 모집 또는 매출하는 경우 우리사주조합원(「근로복지기본법」에 따른 우리사주조합의 조합원을 말한다. 이하 이 조에서 같다)의 청약액과 법 제165조의7제1항 각 호 외의 부분 본문에 따라 청약 직전 12개월간 취득한 해당 법인 주식의 취득가액(취득가액이 액면액에 미달하는 경우에는 액면액을 말한다. 이하 이 조에서 같다)을 합산한 금액이 그 법인으로부터 청약 직전 12개월간 지급받은 급여총액(소득세과세대상이 되는 급여액을 말한다)을 초과하는 경우 2. 삭제 <2013.8.27.> ④ 법 제165조의7제2항에 따른 우리사주조합원의 소유주식수는 법 제119조제1항에 따라 증권의 모집 또는 매출에 관한 신고서를 금융위원회에 제출한 날(법 제119조제2항 전단에 따른 일괄신고서를 제출하여 증권의 모집 또는 매출에 관한 신고서를 제출하지 아니하는 경우에는 주주총회 또는 이사회의 결의가 있은 날)의 직전일의 주주명부상 우리사주조합의 대표자 명의로 명의개서된 주식에 따라 산정한다. 다만, 「근로복지기본법」 제43조제1항에 따른 수탁기관이 예탁결제원에 예탁한 주식의 경우에는 법 제310조제1항에 따른 투자자계좌부에 따라 산정한다. <개정 2010.12.7., 2013.8.27.>

1. 우리사주제도 실시회사, 지배관계회사, 수급관계회사 또는 그 주주 등이 출연한 금전과 물품. 이 경우 우리사주제도 실시회사, 지배관계회사 및 수급관계회사는 매년 직전 사업연도의 법인세 차감 전 순이익의 일부를 우리사주조합기금에 출연할 수 있다. 2. 우리사주조합원이 출연한 금전 3. 제42조제1항에 따른 차입금 4. 제37조에 따른 조합계정의 우리사주에서 발생한 배당금 5. 그 밖에 우리사주조합기금에서 발생하는 이자 등 수입금 ② 우리사주조합은 제1항에 따라 조성한 우리사주조합기금을 대통령령으로 정하는 금융회사 등에 보관 또는 예치하는 방법으로 관리하여야 한다. ③ 제1항에 따라 조성된 우리사주조합기금은 대통령령으로 정하는 바에 따라 다음 각 호의 용도로 사용하여야 한다. 이 경우 제4호의 용도로는 제45조제4항 각 호 외의 부분 전단에 따른 출연금만을 사용하여야 한다. <개정 2015.7.20., 2016.12.27.> 1. 우리사주의 취득 2. 제42조제1항에 따른 차입금 상환 및 그 이자의 지급 3. 제43조의2에 따른 손실보전거래 4. 제37조에 따른 우리사주조합원의 계정의 우리사주 환매수 ④ 우리사주조합은 제1항제1호 및 제3호에 따라 회사 또는 회사의 주주가 제공한 재원으로 취득하게 된 우리사주를 해당 회사 소속 근로자인 우리사주조합원에게 배정되도록 운영하여야 한다. ⑤ 제3항제2호에 따라 우리사주조합기금을 차입금 상환 및 그 이자의 지급에 사용하려는 경우에는 다음 각 호의 방법에 따라야 한다. 1. 제1항제1호에 따른 금전과 물품 및 제4호에 따른 배당금은 제42조제2항의 약정에 따라 상환하기로 되어 있는 차입금의 상환에만 사용하여야 한다. 2. 제1항제2호에 따른 우리사주조합원이 출연한 금전은 제42조제2항의 약정에 따라 상환하기로 되어 있는 차입금의 상환에 사용할 수 없다. 제38조(우리사주조합원에 대한 우선배정의 범위) ① 「자본시장과 금융투자업에 관한 법률」 제9조제15항제3호에 따른 주권상장법인으로서 대통령령으로 정하는 주권상장법인 또는 주권을 대통령령으로 정하는 증권시장에 상장하려는 법인이 같은 법에 따라 주권을 모집 또는 매출하는 경우에 우리사주조합원은 같은 법 제165조의7제1항에 따라 모집 또는 매출하는 주식 총수의 100분의 20의 범위에서 우선적으로 배정받을 권리가 있다. <개정 2013.5.28.> ② 제1항의 법인 외의 법인이 「자본시장과 금융투자업에 관한 법률」에 따라 모집 또는 매출하거나 유상증자를 하는 경우 그 모집 등을 하는 주식 총수의 100분의 20의 범위에서 「상법」 제418조에도 불구하고 우리사주조합원에게 해당 주식을 우선적으로 배정할 수 있다.

제19조의2(우리사주조합원에 대한 우선배정의 범위) ① 법 제38조제1항에서 "대통령령으로 정하는 주권상장법인"이란 「자본시장과 금융투자업에 관한 법률 시행령」 제176조의9제1항에 따른 유가증권시장(이하 이 조에서 "유가증권시장"이라 한다)에 주권을 상장한 법인을 말한다. ② 법 제38조제1항에서 "대통령령으로 정하는 증권시장"이란 유가증권시장을 말한다. |

3. 공모가격 결정방법

확정 모집가액은 '증권의 발행 및 공시 등에 관한 규정' 제5-18조(유상증자의 발행가액 결정)에 의거, 청약일전 과거 제3거래일부터 제5거래일까지(2018년 03월 19일 ~ 2018년 03월 21일)의 가중산술평균주가(그 기간동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격)로 하되, 할인율은 0% 적용하며, 그 가격이 액면가 이하일 경우에는 액면가로 결정됩니다.(단, 원단위 미만은 절사)

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| 항 목 | 내 용 | ||

| 모집주식의 수 | 9,174,840주 |

||

| 주당 모집가액 | 예정가액 | 49,316원 | |

| 확정가액 | 42,230원 | ||

| 모집총액 | 예정가액 | 387,453,471,852원 | |

| 확정가액 | 387,453,493,200원 | ||

| 청약단위 | - SK케미칼(주) 기명식 보통주식 1주 - 본 유상증자는 현물출자를 받기 위한 유상증자이므로, 현물출자 대상이 되는 주식 1주를 청약단위로 합니다. - 단, 최대 청약 가능주식수는 제한이 없습니다. |

||

| 청약기일 | 일반모집 | 개시일 | 2018년 03월 26일 |

| 종료일 | 2018년 04월 16일 | ||

| 청약증거금 | 일반모집 | - | |

| 납입기일 | 2018년 04월 18일 | ||

| 배당기산일(결산일) | 2018년 1월 1일 | ||

| 주1) 신주의 모집가액은 2018년 3월 21일에 42,230원으로 확정되었으며, 이에 따라 신주의 모집주식수 및 모집총액이 결정되었습니다. 주2) 산정 근거는 본 신고서 '제1부 모집 또는 매출에 관한 사항'의 'Ⅰ. 모집 또는 매출에 관한 일반사항' 중 '1. 공모개요'를 참고해 주시기 바랍니다. |

금번 유상증자는 상기와 같이 현물출자를 받기 위한 유상증자입니다. 따라서 청약 시 모집가액에 해당하는 현금을 청약증거금으로 하여 청약하는 것이 아니라, 현물출자 대상주식인 SK케미칼(주) 기명식 보통주식을 청약증거금 형식으로 하여 청약하는 것이므로 이점을 유념해 주시기 바랍니다.

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 일 자 | 비고 |

| 신주발행의 공고 | 2018년 02월 23일 | SK디스커버리(주) 홈페이지 (http://www.skdiscovery.com/) |

| 청약공고 | 2018년 02월 23일 | 매일경제신문 |

| 2018년 02월 23일 | 서울경제신문 | |

| 배정공고 | 2018년 04월 16일 | 엔에이치투자증권(주) 홈페이지 (http://www.nhqv.com) |

| 주1) 금번 유상증자는 일반공모 방식의 유상증자이므로 '배정기준일(주주확정일)'은 해당사항이 없으며, 상법 제418조에 따라 2018년 02월 23일 신주발행 관련 사항을 공고하였습니다. 주2) 금번 유상증자는 현물출자(공개매수방식)를 받고 이에 대한 대가로 신주를 발행하여 교부하는 방식이므로 '증권의 발행 및 공시등에 관한 규정' 제3-7조에 의거하여 현물출자 신청기간(공개매수기간) 종료 이후부터 결제일(2018년 04월 18일) 이전까지 응모자(청약자) 개개인에게 현물출자 결과통지서(공개매수 결과통지서)를 송부할 예정입니다. 주3) 금번 유상증자는 현물출자를 받기 위한 유상증자이므로 현물출자 대상이 되는 주식 1주를 청약단위로 하며, 최대 청약 가능주식수는 제한이 없습니다. 주4) 금번 유상증자는 일반적인 유상증자와는 달리 청약단위가 정형화(예 : 청약주식수 10주 ~ 100주 -> 10주 단위)되어 있지 않기 때문에 배정공고시 모든 청약단위(현물출자 신청주식수)에 대한 배정내역을 기재하는 것은 불가능하며 또한 상기 '주2)'의 통지서에 모든 청약자(현물출자 신청자) 개개인에 대한 신주배정 내역이 기재되어 있으므로 금번 배정공고시에는 모든 청약단위(현물출자 신청주식수)에 대해서가 아니라 청약단위(현물출자 신청주식수) 중 대표적인 단위에 대해서만 배정내역을 기재할 예정입니다. |

(2) 청약방법

① 금번 SK디스커버리(주)의 유상증자는 SK케미칼(주) 기명식 보통주식을 현물출자(공개매수)받고, 이의 대가로 SK디스커버리(주) 기명식 보통주식을 신주로 발행하여 교부하는 방식입니다. 청약자는 반드시 지점을 내방하셔야 하며, 청약 시 투자설명서, 공개매수설명서 및 청약확인서를 교부받으셔야 합니다. 청약단위는 SK케미칼(주) 1주 단위이며, 최대 청약 가능주식수에 대한 제한은 없습니다. 또한, 청약자별 이중청약은 불가능하며, 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다.

투자자 여러분께서는 다음의 기재사항을 충분히 숙지하신 후 청약에 임해주시기 바랍니다.

a. SK케미칼(주) 기명식 보통주식의 명부주주

- 엔에이치투자증권(주)의 본ㆍ지점 및 영업소에 위탁계좌를 개설하여 실물주권을 입고하고, 주식청약서(공개매수청약서)를 작성ㆍ제출한 후, 청약확인서, 투자설명서 및 공개매수설명서를 교부받아야 합니다.

b. SK케미칼(주) 기명식 보통주식의 실질주주

㉠ 엔에이치투자증권(주)의 위탁계좌 또는 세금우대/비과세 저축계좌에 주식이 있는 경우

공개매수 청약신청서를 작성하여 엔에이치투자증권(주)의 본ㆍ지점 및 영업소에 제출한 후, 청약확인서를 교부받아야 합니다.

㉡ 엔에이치투자증권(주)가 아닌 증권사의 위탁계좌에 주식이 있는 경우

엔에이치투자증권(주)의 본ㆍ지점 및 영업소에 본인 명의의 위탁계좌를 개설하여 현물출자(공개매수 등)에 응할 주식을 대체입고시킨 후 공개매수 청약신청서를 작성하여 대체입고시킨 증권사의 본ㆍ지점 및 영업소에 제출하고, 청약확인서를 교부받아야 합니다.

㉢ 엔에이치투자증권(주)가 아닌 증권사의 세금우대/비과세 저축계좌에 주식이 있는 경우

청약자는 해당 증권사에 현물출자(공개매수청약 등)의 의사표명을 하고, 해당 증권사는 청약마감일(공개매수 마감일)에 청약내역을 집계하여 각 현물출자자(공개매수응모자 등)들의 공개매수 청약신청서 및 응모현황의 집계내역을 엔에이치투자증권(주)에 제출하여야 합니다

| ▶ 금번 유상증자는 공개매수의 방식을 통한 현물출자방식으로 행하여지는 바, '증권거래세법 제1조 및 제8조'에 의거, 현물출자 확정주식금액(공개매수 등에 의한 장외매도금액)에 대하여 증권거래세가 부과됩니다. 증권거래세는 결제일인 2018년 04월 18일에 징수되므로 청약자는 결제일 날짜로 청약계좌에 증권거래세액[현물출자 확정 주식금액(장외매도 금액)의 0.5%]에 해당하는 현금잔고를 유지(결제일 전일까지 입금)하도록 유념해 주시기 바랍니다. 일반적으로 행하여지는 현금매수 방식의 공개매수 등의 경우 증권거래세를 결제대금에서 원천징수하나, 금번 공개매수는 현물 출자 신주발행방식이므로 증권거래세를 결제대금에서 원천징수하는 것은 불가능합니다. 따라서 상기 내용과 같은 방법으로 증권거래세를 징수하오니 참조하시기 바랍니다. ※ 증권거래세 산정방법= 현물출자(공개매수)가 확정된 대상 주식수 × 현물출자가격 × 0.5% ▶ 단수주대금 결제일인 2018년 04월 18일자로 응모계좌에 증권거래세에 해당하는 금액이 없거나 부족할 경우, 잔고에 (-)금액으로 남게 되며 경과이자가 발생하게 되오니 청약시 이점을 유의해 주시기 바랍니다. |

② 청약자(공개매수응모자)는 청약 시, 인감을 지참하고 본인 확인서류(개인 : 주민등록증 또는 운전면허증 / 법인 : 사업자등록증 / 외국인투자자 : 투자등록증)를 제시하여야 합니다. 청약기간 중 업무마감 시간은 오후 4시이므로, 공개매수 종료일(2018년 04월 16일) 오후 4시 이후 청약 시스템 입력은 불가능합니다. (일반적으로 공개매수 종료일 마감시간을 앞두고 청약이 집중되어 방문순서에 따라 업무 처리할 경우 오후 4시 이전 업무처리가 불가할 수 있습니다. 청약하고자 하는 주주는 사전에 영업점을 내방하시기 바랍니다.)

③ 청약취소의 방법

a. 금번 유상증자는 공개매수를 통한 현물출자 방식의 증자입니다. '자본시장과 금융투자업에 관한 법률' 제139조 제4항에 의거, 청약자는 공개매수기간(2018년 03월 26일 ~ 2018년 04월 16일)중에는 언제라도(각 기간 중 업무마감 시간은 오후 4시입니다.) 공개매수청약을 취소할 수 있으며, 공개매수 청약취소를 유상증자 청약취소에 갈음합니다.

b. 상기의 'a.'에 의거, 청약을 취소하는 경우 청약자는 청약마감일(2018년 04월 16일) 오후 4시까지 청약 당시 청약을 접수한 엔에이치투자증권(주)의 해당 영업점을 방문하여 청약확인서 및 청약을 취소한다는 취지의 서면(청약취소 신청서)을 제출하여야 합니다. (일반적으로 공개매수 종료일 마감시간을 앞두고 청약이 집중되어 방문순서에 따라 업무 처리할 경우 오후 4시 이전 업무처리가 불가할 수 있습니다. 청약을 취소하고자 하는 주주는 사전에 영업점을 내방하시기 바랍니다.)

c. SK디스커버리(주)가 청약 개시일 이후 '자본시장과 금융투자업에 관한 법률' 제139조에 의거, 현물출자를 위한 신주발행(공개매수)을 철회하거나 청약자가 청약을 취소한 경우, 현물출자를 위해 청약계좌에 입고되어 있는 주식은 철회일 또는 청약 취소일 당일에 지체없이 출고금지 조치가 해제됩니다.

④ 투자설명서 교부에 관한 사항

a. 2009년 2월 4일부터 시행된 '자본시장과 금융투자업에 관한 법률'에 따라, 동법 제124조에 의거, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

b. 금번 유상증자에 청약하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)께서는 청약하시기 전, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

c. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자에게는 투자설명서 교부가 면제됩니다. 투자설명서의 교부를 원하지 않으시는 경우 이점 참고하시기 바랍니다.

㉠ 투자설명서 교부 방법 및 일시

- 교부장소 : 엔에이치투자증권(주) 본ㆍ지점 및 영업소

- 교부방법 : 엔에이치투자증권(주) 본ㆍ지점 및 영업소 비치

엔에이치투자증권(주)의 홈페이지 (http://www.nhqv.com)

- 교부일시 : 2018년 03월 26일 ~ 2018년 04월 16일

㉡ 확인절차

- 지점 방문을 통한 투자설명서 수령시 : 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

㉢ 기타

- 금번 유상증자의 경우, 투자자께서는 본 예비투자설명서의 증권신고서 효력발생 이후 지점방문을 통해 인쇄물을 받으실 수 있습니다.

- 투자설명서 교부 의무의 주체 : 금번 유상증자 청약에 대한 투자설명서 교부 의무는 발행회사인 SK디스커버리(주)와 모집주선회사인 엔에이치투자증권(주)가 모두 부담합니다. 다만, 투자설명서 교부의 효율성 제고를 위해 실제 투자설명서 교부는 청약취급처인 엔에이치투자증권(주) 본ㆍ지점 및 영업소에서 상기와 같은 방법으로 수행합니다.

|

※ 해당법령 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자

2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것

1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016.6.28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 ② 제1항 각 호 외의 부분 단서에도 불구하고 법률 제11845호 자본시장과 금융투자업에 관한 법률 일부개정법률 부칙 제15조제1항에 따라 거래소허가를 받은 것으로 보는 한국거래소(이하 "한국거래소"라 한다)가 「중소기업기본법」 제2조에 따른 중소기업이 발행한 주권 등을 매매하기 위하여 개설한 증권시장으로서 금융위원회가 정하여 고시하는 증권시장(이하 "코넥스시장"이라 한다)에 주권을 상장한 법인(해당 시장에 주권을 상장하려는 법인을 포함한다)이 발행한 주권 등의 경우에는 다음 각 호의 어느 하나에 해당하는 자를 합산 대상자에서 제외한다. <신설 2013.6.21., 2013.8.27.> 1. 전문투자자 2. 제1항제1호다목부터 바목까지의 어느 하나에 해당하는 자 3. 제1항제2호 각 목의 어느 하나에 해당하는 자 4. 제6조제1항 각 호의 어느 하나에 해당하는 법률에 따라 설립되거나 설정된 집합투자기구 5. 그 밖에 중소기업에 대한 투자의 전문성 등을 고려하여 금융위원회가 정하여 고시하는 자 ③ 제1항 및 제2항에 따라 산출한 결과 청약의 권유를 받는 자의 수가 50인 미만으로서 증권의 모집에 해당되지 아니할 경우에도 해당 증권이 발행일부터 1년 이내에 50인 이상의 자에게 양도될 수 있는 경우로서 증권의 종류 및 취득자의 성격 등을 고려하여 금융위원회가 정하여 고시하는 전매기준에 해당하는 경우에는 모집으로 본다. 다만, 해당 증권이 법 제165조의10제2항에 따라 사모의 방법으로 발행할 수 없는 사채인 경우에는 그러하지 아니하다. <개정 2013.6.21., 2016.6.28.> ④ 제1항 및 제2항을 적용할 때 매출에 대하여는 증권시장 및 다자간매매체결회사 밖에서 청약의 권유를 받는 자를 기준으로 그 수를 산출한다. <개정 2009.2.3., 2013.6.21., 2013.8.27.>

1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(3) 청약취급처

엔에이치투자증권(주)의 본ㆍ지점 및 영업소

(4) 청약결과 배정방법

① 배정주식수의 산정방법

| 현물출자가 확정된 SK케미칼(주) 기명식 보통주식의 수 X SK케미칼(주) 기명식 보통주식의 주당 현물출자 가격 | |

| 배정주식수 = | ------------------------------------------------------------------------------------------ |

| SK디스커버리(주) 기명식 보통주식의 1주당 신주 발행가액 |

다만, 각 현물출자자에 대하여 부여할 SK디스커버리(주) 기명식 보통주식(신주)의 수에 1주 미만의 단수주가 발생하는 경우 이에 대하여는 SK디스커버리(주)의 기명식 보통주식(신주)을 발행하지 않고 현금으로 지급합니다. 현금지급방법은 하단의 '④ 단수주에 대한 현금지급 및 초과청약시 주식반환에 관한 사항 등'을 참고하시기 바랍니다.

② 현물출자(공개매수)에 응한 응모주식수가 현물출자를 받을 주식수(3,500,000주)에 미달하는 경우에는 현물출자에 응한 각각의 주식수에 대하여 상기의 '①'에 의거, 배정하여야 할 주식수만큼만 SK디스커버리(주)의 기명식 보통주식(신주)을 발행하여 배정하며, 청약(현물출자신청) 미달 등에 따라 부여되지 못하는 SK디스커버리(주)의 기명식 보통주식(신주)은 발행하지 않습니다.

③ 현물출자(공개매수)에 응한 응모주식수가 현물출자를 받을 주식수(3,500,000주)를 초과하는 경우에는 공개매수예정주식수의 범위 내에서 5사 6입을 원칙으로 SK디스커버리(주) 기명식 보통주식(신주)을 안분하여 배정하되, 배정되는 SK디스커버리(주) 기명식 보통주식(신주)의 잔여주식이 최소화되도록 합니다.

④ 단수주에 대한 현금지급 및 초과청약시 주식반환에 관한 사항 등

현물출자 대상주식의 단수주에 대하여 지급하여야 할 현금의 산정방법은 다음과 같으며, 동 현금은 결제일(2018년 04월 18일)에 청약자의 청약계좌로 입금됩니다. 또한 현물출자(공개매수)에 응한 응모주식수가 현물출자를 받을 주식수(3,500,000주)를 초과하는 경우 초과청약 주식 역시 결제일(2018년 04월 18일)에 출고금지 조치가 해제됩니다.

※ 단수주에 대하여 지급하여야 할 현금의 산정방법

| 단수주 대금 = | [ 각 단주 발생 청약자별 공개매수가 확정된 현물출자 주식수 × 주당 현물출자 가격 ] |

| - [ 각 단주 발생 청약자에 대하여 SK디스커버리(주)가 발행하는 신주의 수 × 신주의 1주당 발행가액 ] |

⑤ 주권교부에 관한 사항

a. 주권상장일(예정) : 2018년 04월 30일

b. 주권교부일(예정) : 2018년 04월 27일

c. 주권교부장소 : 명의개서 대행기관(KEB하나은행)

d. '자본시장과 금융투자업에 관한 법률' 제309조 제5항의 규정에 의한 신청을 한 경우 해당청약자에게 배정된 주식은 한국예탁결제원 명의로 일괄 발행되고 동 주권은 청약취급처의 장부상 계좌에 자동 입고됩니다.

| ※ 관련법규 『자본시장과 금융투자업에 관한 법률』 제309조(예탁결제원에의 예탁 등) ⑤ 예탁자 또는 그 투자자가 증권등을 인수 또는 청약하거나, 그 밖의 사유로 새로 증권등의 발행을 청구하는 경우에 그 증권등의 발행인은 예탁자 또는 그 투자자의 신청에 의하여 이들을 갈음하여 예탁결제원을 명의인으로 하여 그 증권등을 발행 또는 등록(「국채법」 또는 「공사채등록법」에 따른 등록을 말한다. 이하 이 절에서 같다)할 수 있다. |

5. 인수 등에 관한 사항

엔에이치투자증권(주)는 금번 SK디스커버리(주) 유상증자의 모집주선회사이며, 투자중개업자로서 타인의 계산으로 증권의 발행ㆍ인수에 대한 청약의 권유, 청약, 청약의 승낙을 영업으로 하게 되며, '자본시장과 금융투자업에 관한 법률'상 증권의 인수업무를 수행하지 않습니다.

주1) '자본시장과 금융투자업에 관한 법률'에서는 구 '증권거래법'상의 인수업무에 포함되었던 '모집, 매출 주선업무'를 인수업이 아닌 투자중개업으로 정의하고 있어 금융투자업자가 '모집, 매출 주선업무'만을 수행할 경우 인수인(또는 주관회사)으로 기재 하지 않고 모집주선인으로 기재해야 합니다.

주2) '자본시장과 금융투자업에 관한 법률' 제 125조에 의해 투자설명서 중 중요사항이 기재 또는 표시되지 아니함으로 증권의 취득자가 손해를 입은 경우에는 제125조에 입각하여 그 손해에 관하여 배상의 책임을 지게 됩니다. 따라서 모집주선인은 투자설명서 교부 의무가 있으므로 위의 내용에 적용됩니다.

Ⅱ. 증권의 주요 권리내용

당사가 금번 유상증자를 통하여 발행할 증권은 기명식 보통주식이며, 동 증권의 주요 권리내용은 다음과 같습니다.

(1) 액면금액

1주의 금액 (당사 정관 제6조) : 이 회사가 발행하는 주식 1주의 금액은 오천원으로 한다.

(2) 의결권에 관한 사항

- 주주의 의결권 (당사 정관 제18조) : 주주의 의결권은 1주마다 1개로 한다.

- 의결권의 대리행사 (당사 정관 제20조) :

① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다.

② 제1항의 대리인은 주주총회 개회 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다.

(3) 배당에 관한 사항

- 신주의 배당기산일 (당사 정관 제8조의3) : 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행할 경우, 신주에 대한 이익배당에 관하여는 신주를 발행한 때가 속하는 영업 년도의 직전 영업 년도 말에 발행된 것으로 본다.

- 이익배당 (당사 정관 제40조) :

① 이익의 배당은 금전과 주식으로 할 수 있다.

② 이익의 배당을 주식으로 하는 경우 이익배당총액의 2분의 1에 상당하는 금액을 초과하지 못한다.

③ 제1항의 배당은 매결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다.

- 배당금지급청구권의 소멸시기 (당사 정관 제40조) :

① 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다.

② 제1항의 시효의 완성으로 인한 배당금은 이 회사의 소득으로 한다.

Ⅲ. 투자위험요소

1. 사업위험

[SK디스커버리(주)의 사업위험]

[순수지주회사로서 자회사들의 경영실적에 따른 위험]

| 가. SK디스커버리(주)(이하 당사)는 舊SK케미칼(주)의 분할존속법인으로 2017년 12월 1일 분할 당시 독점거래및공정거래에관한 법률에서 규정하는 지주회사의 요건을 갖추고 있습니다. 당사는 고유의 사업활동이 없이 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 목적으로 하는 순수지주회사 체제로 운영될 계획입니다. 지주회사의 수익은 자회사들의 경영활동 및 영업성과에 따라 크게 변동될 가능성이 있으며, 자회사가 영위하는 산업의 영업환경이 악화될 경우 당사의 실적에 부정적인 영향을 미칠 수 있습니다. |

지주회사(持株會社, Holding Company)란 다른 회사의 주식을 소유한 회사로서, 단순히 주식을 소유하는 것만이 아니라 해당 회사의 주식(의결권)을 법적기준 이상 보유함으로서 그 회사에 대하여 실질적인 지배권을 취득하는 것을 사업의 목적으로 하는 회사입니다. 지주회사는 크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는 어떠한 사업활동도 하지 않고 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 주된 목적으로 하며 지배하는 자회사들로부터 받는 배당금, 경영자문수익, 상표사용수익 등을 주된 수입원으로 합니다. 한편 사업지주회사는 직접 사업활동을 함과 동시에 다른 회사를 지배하기 위하여 주식을 소유하는 회사입니다.

우리나라의 지주회사 제도는 '독점규제 및 공정거래에 관한 법률'(이하 "공정거래법")에 규정되어 있습니다. 정부는 1986년 공정거래법 개정 시 순수지주회사 설립 및 전환을 금지시켰으나, 1997년 외환위기 이후 기업들의 구조조정 과정을 촉진한다는 취지하에 1999년 공정거래법을 개정하여 순수지주회사를 허용하였습니다. 지주회사의장점으로는 경영효율성 및 투명성 향상, 지배구조 개선 등을 들 수 있습니다.

| [지주회사제도의 장점] |

| 장 점 | 내 용 |

|---|---|

| 기업구조조정 원활화 | - 자회사별 사업부문 분리로 전사 경영전략에 따라 매각ㆍ인수 등이 수월해짐 - 부실 계열사 매각이 용이하여 기업집단 전체로 위기가 전이되는 것을 방지 |

| 신사업 위험 축소를 통한 투자 활성화 | - 다양한 계열사의 사업 노하우를 축적하여 신규사업에 대한 지주회사의 체계적인 관리를 통해 리스크를 축소 |

| 의사결정 및 업무배분 효율성 증대 | - 전사 경영전략 수립 및 자회사별 경영에 대해 지주회사가 집중적ㆍ종합적으로 의사결정을 수행함으로써 효율적 역할 분담과 신속한 경영의사결정이 가능해짐 |

| 소유구조 단순화 | - 지주회사-자회사-손자회사로 이어지는 수직적 출자구조로 인해 기업지단 내 지배구조가 단순해지며 책임 소재가 명확해짐 |

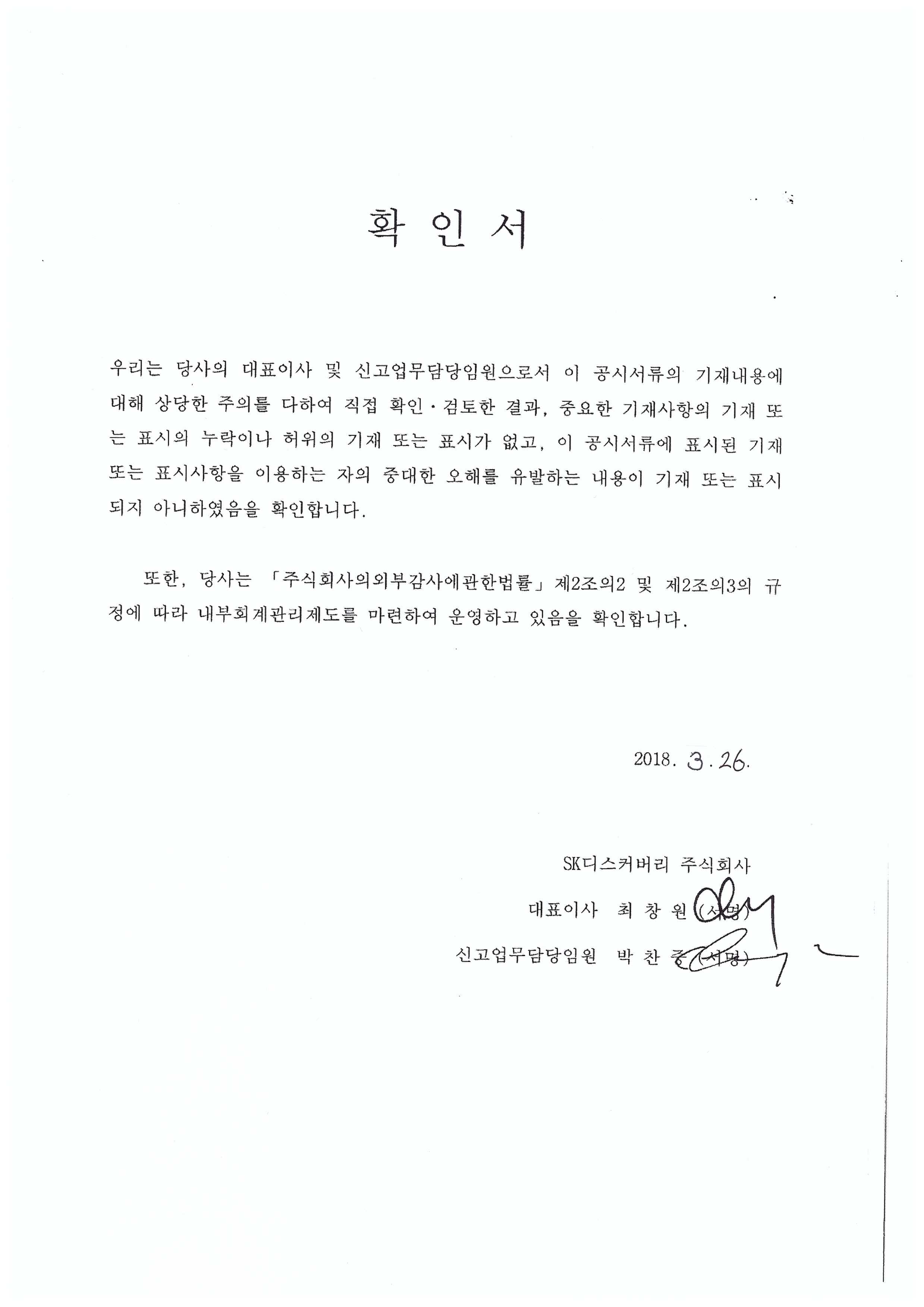

공정거래위원회에 따르면 국내 지주회사는 2017년 9월말 기준 총 193개사(일반 183개, 금융 10개)로써 2016년 9월말 기준 총 162개사(일반 152개, 금융 10개)보다 31개사가 증가하였습니다. 지주회사의 수는 매년 증가하고 있으며, 증가율은 2008년 50%를 정점으로 2015년 6%까지 증가세가 다소 둔화되어 왔으나 2016년 9월말 16%, 2017년 9월말 19.1%로 다시 반등하였습니다. 연도별 지주회사 수는 아래 표 및 그래프와 같습니다.

| [연도별 공정거래법 상 지주회사 수 추이] |

|

구분 |

2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | 2017 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

합계 |

17 | 19 | 24 | 27 | 31 | 40 | 60 | 79 |

96 |

105 |

115 |

127 |

132 |

140 |

162 | 193 |

|

일반 지주회사 |

13 | 15 | 19 | 22 | 27 | 36 | 55 |

70 |

84 |

92 |

103 |

114 |

117 |

130 |

152 | 183 |

|

금융 지주회사 |

4 | 4 | 5 | 3 | 4 | 4 | 5 |

9 |

12 |

13 |

12 |

13 |

15 |

10 |

10 | 10 |

|

증가율 |

- | 11.8% | 26.3% | 12.5% | 14.8% | 29.0% | 50.0% |

31.7% |

21.5% |

9.4% |

9.5% |

10.4% |

3.9% |

6.1% |

15.7% | 19.1 |

|

|

연도별 지주회사 수 추이- |

| 자료: 공정거래위원회 |

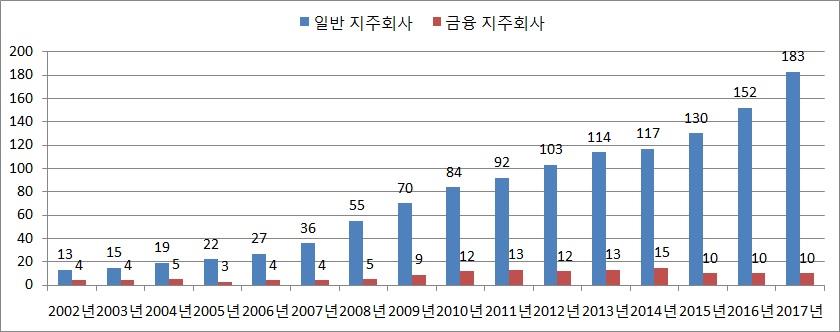

2017년 9월말 지주회사의 평균 자산총액은 1조 4,022억원으로 2016년(1조 5,237억원) 대비 다소 감소하였으며, 평균 부채비율은 38.4%로 2016년(40.2%) 대비 소폭 감소하였고 이는 공정거래법상 규제 수준(200% 초과 금지)보다 크게 낮은 수준입니다. 연도별 지주회사의 평균 부채비율 변동 추이는 아래 표와 같습니다.

| [ 연도별 지주회사의 부채 비율 변동 추이 ] |

|

구분 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | 2017 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 전체 | 24.1% | 32.7% | 43.2% | 43.8% | 50.4% | 40.0% | 42.5% | 37.2% | 35.4% | 41.6% | 40.2% | 38.4% |

|

일반 지주회사 |

24.7% | 34.1% | 45.5% | 46.4% | 54.9% | 43.3% | 44.8% | 39.3% | 37.3% | 42.7% | 41.2% | 39.0% |

|

금융 지주회사 |

20.1% | 20.1% | 18.3% | 23.2% | 19.0% | 15.4% | 23.0% | 19.4% | 20.9% | 26.8% | 25.4% | 27.6% |

|

|

지주회사 부채비율 변동 추이- |

| 자료: 공정거래위원회 |

SK디스커버리(주)(이하 당사)는 순수지주회사로서, 자회사의 지분 소유를 통해 자회사의 사업내용을 지배하는 투자사업을 영위하고 있습니다. 당사의 주요 수익은 자회사 등으로부터 수취하는 배당금수익이며, 경영자문수익 또는 임대수익 등 기타 수익은 발생하고 있지 않습니다.

| [ 지주회사의 수익원 ] |

| 효과 | 내 용 |

|---|---|

| 배당금 수익 | - 자회사로 보유 중인 자회사로부터의 배당소득 - 자회사의 경영상태에 따라 배당 가능 여부가 결정됨 |

| 경영자문수익 | - 경영컨설팅 수익 등 기타 수익 - 경영효율화 방안 및 기타 그룹 경영지침에 따른 자문 수수료 |

| 기타 수익 | - 임대 수익 : 지주회사가 부동산을 소유한 경우, 계열사 및 타사 임대로부터 발생하는 수익 - 사업 수익 : 사업지주회사인 경우에만 해당 |

하지만 당사는 순수지주회사라는 특성상 배당수익을 기반으로 사업자회사에 대한 투자, 자체 운용 및 차입원리금 상환, 주주들에 대한 배당 등에 필요한 모든 소요자금을 충당해야 합니다. 이처럼 순수지주회사의 경우 일반 제조업체 및 서비스업체 등과는 달리 영업활동을 통한 수익창출이 불가능한 바, 향후 당사의 손익실적은 자회사들로부터 받는 배당금 등에 영향을 받게 되며, 자회사들의 실적이 악화될 경우 이에 영향을 받아 당사의 실적 또한 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

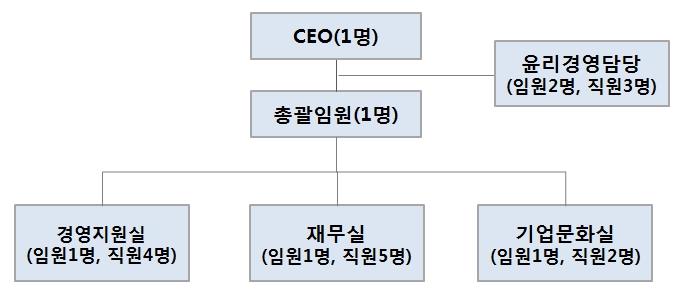

한편, 지주회사로 전환된 이후 당사의 조직 및 인력 구성은 다음과 같습니다.

|

|

sk디스커버리 조직도2 |

[지주회사 관련 규제강화]

| 나. 2017년 5월 조기대선 이후 새로운 정부가 출범하여, 과거 선거기간 동안 주요 공약으로 제시된 '경제 민주화' 경제정책이 도입될 가능성이 높아지고 있습니다. 향후 동 공약이 현실화 된다면 지주회사는 자회사 지분율 및 부채비율 유지 등에 있어 한층 강화된 규정을 준수해야 할 수 있으며 이로 인해 재무적 부담이 가중될 수 있습니다. |

2017년 5월 조기대선 이후 새로운 정부의 출범하여, 과거 선거기간 동안 주요 공약으로 제시된 '경제 민주화' 경제정책이 도입될 가능성이 높아지고 있습니다. '경제 민주화' 경제 정책은 크게 재벌개혁 추진과 재벌의 경제력 집중 방지로 구성되어 있으며 세부내역으로 재벌의 불법경영승계, 황제경영, 부당특혜 근절 등 재벌개혁 추진, 문어발 재벌의 경제력 집중 방지, 금산분리 관리 강화, 기업 지배구조 개선, 스튜어드십 코드의 도입, 지주회사 요건 및 일감 몰아주기 규제 강화 등이 있습니다.

지주회사와 관련된 법규의 경우 공정거래법 상 지주회사 요건 강화에 관한 공약이 현실화될 가능성이 있습니다. 현행 공정거래법 상 지주회사의 자회사 지분율 요건은 자회사 및 손자회사의 경우 비상장사 발행주식총수 기준40% 이상, 상장사 20% 이상의 지분을 확보할 것을 요구하고 있으나, 개정안은 이를 더욱 강화해 비상장사 50%, 상장사 30% 이상으로 기준을 강화하려는 움직임이 있습니다. 상기 언급된 정부의 공약이 입안되어 공정거래법이 개정된다면, 국내 지주회사들은 자회사 지분을 높이기 위해 지분 추가 취득 등을 위해 막대한 추가비용이 발생할 수 있으며, 이로 인해 재무구조에 부정적 영향을 미칠 수 있습니다.

또한 공정거래법 상 지주회사의 요건 중 부채비율 유지조건이 현행 200%에서 100% ~ 150%로 강화될 수 있습니다. 만일 부채비율과 관련된 공약이 현실화 된다면, 지주회사의 재무건정성은 강화될 것으로 보이나, 신규사업 개발 및 자회사 재무지원 등적극적인 투자활동은 크게 위축될 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다.

| [대선 당시 현 정부의 '경제 민주화' 관련 공약] |

| 1. 재벌의 불법경영승계, 황제경영, 부당특혜 근절 등 재벌개혁 추진 - 계열공익법인, 자사주, 우회출자 등 대주주 일가 지배력 강화 차단 방안 마련 - 다중대표소송제, 집중투표.전자투표.서면투표제 도입 추진 - 횡령, 배임 등 경제범죄 엄정 처벌 및 사면권 제한 2. 문어발 재벌의 경제력 집중 방지 - 지주회사 요건과 규제 강화, 자회사 지분 의무소유비율 강화 - 검찰, 경찰, 국세청, 공정위, 감사원, 중소기업청 등 범정부차원의 '특별 위원회'를 구성하여 일감몰아주기, 부당내부거래, 납품단가 강제인하와 같은 재벌의 갑질 횡포에 대한 전면적 조사와 수사를 강화하고 엄벌 - 소상공인생계형적합업종 지정 특별법 제정 - 금산분리로 재벌이 장악한 제2금융권을 점차적으로 재벌의 지배에서 독립 - 금융계열사의 타 계열사 의결권 행사를 제한하고 계열사 간 자본출자를 자본적정성 규제에 반영하는 통합금융감독시스템 구축 |

| [자료 : 중앙선거관리위원회] |

주) 공정거래법 개정을 통한 지주회사 행위제한 요건 강화와 관련된 공약은 아래와 같습니다.

| 구분 | 현행 | 개정안 |

| 지주회사 부채비율 유지조건 강화 | 200% | 100% ~ 150% |

| 자회사·손자회사 의무소유 비율 상향 | 상장사 - 20% 비상장사 - 40% |

상장사 - 30% 비상장사 - 50% |

자료) 국내 언론, 공정거래위원회

[SK가스(주)의 사업위험]

※ 2017년 당사 연결기준 매출액에서 SK가스(주)의 매출액이 차지하는 비중은62%이며, SK가스(주)의 종속기업을 포함할 경우 99%에 해당합니다. SK가스(주)가 영위하는 사업은 당사의 경영성과에 중대한 영향을 미칠 수 있으니 투자자께서는 SK가스(주)의 사업위험 및 회사위험을 면밀히 검토하시기 바랍니다.

| [ 당사 2017년 연결기준 연간 매출액에서 주요 자회사가 차지하는 비중 ] |

| 구 분 | 2017년 매출액 | 비중 |

|---|---|---|

| 당사 연결 | 6,746,687,324,922 | 100% |

| SK가스(주) 연결 | 6,689,683,933,938 | 99% |

| SK가스(주) 별도 | 4,151,828,216,431 | 62% |

| SK플라즈마 별도(주) | 64,452,028,829 | 1% |

| 자료 : 당사 제시 |

| 다. 국내수요의 약 70%를 수입에 의존해야 하는 LPG사업은 그 사업의 특성상 중동 정세 및 국제유가, 환율변동 등 외부 환경 요인에 따른 수급상 변동 위험에 노출되어 있습니다. SK가스(주)의 LPG가스 도입단가는 CP가격(Contracted Price : 사우디 Aramco사가 매달 고시하는 국제가격)에 따라 변동되며, CP가격은 2017년 8월 이후 미국 허리케인의 여파 등으로 2017년 연말까지 급격히 상승한 바 있습니다(프로판 기준 2017년 7월 345달러/톤 → 2017년 12월 580달러/톤). 향후 CP가격이 지속적으로 상승하고 SK가스(주) 등 LPG가스 사업자들이 이를 판매가격에 적절히 반영하지 못하는 상황에 발생하게 될 경우 LPG가스 사업 전반의 수익성에 영향이 있을 수 있습니다. |

당사의 주요 자회사인 SK가스(주)는 1985년 12월 20일에 설립되어 1997년 8월에 한국거래소가 개설한 유가증권시장에 상장된 회사로서, 액화석유가스(LPG)의 수입, 저장 및 판매 등을 주된 영업목적으로 하고 있습니다. LPG부문 매출액은 2017년 SK가스(주)의 연결기준 매출액의 약 94%를 차지하고 있습니다.

| [ 2017년 SK가스 사업부문별 매출액 현황 ] |

| 사업부 | 구분 | 매출액(단위 : 천원) | 비중 |

|---|---|---|---|

| 가스사업부 | LPG | 6,312,445,035 | 94% |

| G-hub | 46,426,851 | 1% | |

| 부동산개발업 등 사업부 | D&D | 330,812,048 | 5% |

| 합계 | 6,689,683,934 | 100% |

| 자료 : SK가스(주) 제시 |

LPG는 Liquified Petroleum Gas의 약칭으로 액화 석유 가스라고 합니다. LPG는 상온/상압에서는 기체 상태이나 이것을 가압 또는 냉각시키면 쉽게 액화되므로 다른 가스 연료와 비교할 때 저장과 수송이 용이하고 열효율이 높은 청정 연료이자 저공해에너지입니다. LPG는 정유공장에서 원유를 정제할 때와 석유화학공장에서 부산물로 일부 생산 되지만 대부분은 유전의 수반가스로 부터 생산되며, 천연가스전에서 원유(Crude Oil)나 천연가스(Natural Gas)를 추출할 때 함께 생산됩니다. 또한, 납사를 열분해 하는 과정에서도 일부 생산되고 있습니다. 또한, LPG는 프로판(Propane, C3)과 부탄(Butane, C4)을 주성분으로한 가스를 액화한 것(기화된 것 포함)으로 기화 온도 차이에 따라 용도ㆍ특성이 구별됩니다. 프로판은 주로 취사용ㆍ난방용ㆍ산업용연료 및 석유화학용 원료로, 부탄은 자동차와 이동식 난방기의 연료 및 석유 화학용 원료로 주로 사용됩니다.

국내 LPG의 수요에 비해 국내 정유사의 원유 정제 및 석유화학공정 시 부산물로 생산되는 LPG의 양은 국내수요의 30%에 미달하는 수준이므로, 그 부족분은 중동 등 해외로부터 수입해야 합니다. 국내 정유사 생산분도 수입된 원유로부터 추출되는 현실을 감안하면 수입의존도가 절대적인 수준으로 중동 정세 및 국제유가 등 외부 환경요인에 따른 수급상 변동 위험이 상존하고 있습니다.

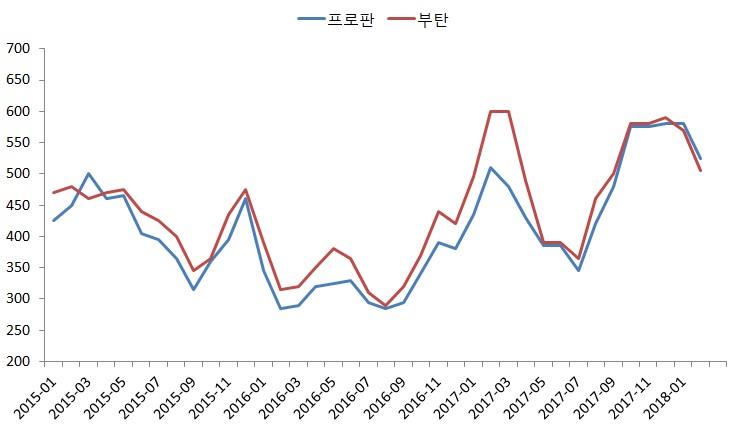

LPG 판매가격은 사우디 Aramco사가 매달 말 고시하는 CP가격을 기준으로, 운송비 및 적정 마진 등을 감안하여 결정됩니다. 국제 CP가격은 금융위기로 2008년 하반기 급락 이후 2012년 초까지 대체로 높은 상승세를 지속하였으나 2012년 하반기 이후로는 등락을 반복하며 높은 변동성을 나타내었고, 2014년 하반기 들어서는 국제유가 급락에 맞물려 가파르게 하락하였습니다. 2015년들어서도 유가 하락세에 동반하여 전반적인 하락기조가 지속되었으며 연 평균가격(C3기준 416달러/톤)은 전년대비 47%의 하락률을 기록하였습니다. 2015년 11~12월에는 유가 하락세에도 불구하고, 저 유가에 따른 원유판매수입 감소분을 보완하려는 목적에서 CP가 반등하였으나 2016년 들어서는 재차 하락세로 전환되며 8월 평균가격은 285달러/톤 (프로판 가격 기준)으로, 최근 10년 내 가장 낮은 수준을 기록하였습니다. 이후 국제유가가 상승국면에 접어들며 CP 가격도 지속적으로 상승하였으며, 2017년 초 미국 휴스턴 지역의 기상악화로 인해 미국 셰일가스 출하 문제로 LPG 수급이 악화되면서 Aramco가 CP가격을 인상하여 2017년 3월 480달러/톤(프로판 가격 기준)을 기록하였습니다. 이후 하락세를 거듭하며 2017년 반기 기준 438달러/톤(프로판 가격 기준)을 기록하며 안정세를 회복하는 모습을 보였으나, 2017년 8월 이후 미국 허리케인의 여파로 LPG 유통에 차질이 발생함과 동시에 셰일가스 업체들이 피해를 입으면서 CP 가격도 2017년 연말까지 급격하게 상승한 바 있습니다.

최근 CP가격은 2018년 2월에 525달러/톤(프로판 가격 기준)을 기록하여 전월(590달러/톤) 대비 하락하였으나, 향후 CP의 변화 방향은 예단하기는 어려운 상황이며, 중단기 국제유가 등락에 연계된 변동성 및 예측 불확실성 또한 상존하고 있습니다. 이처럼 국제가격의 변동폭이 높은 LPG의 특성을 고려할 때 SK가스를 비롯한 LPG 사업자들이 국제가격 인상분을 국내 판매가격에 적절하게 반영하지 못한다면 수익성에 불리한 영향을 받을 수 있습니다.

| [LPG Contract Price 가격추이] | (단위 : ton / US$) |

|

|

cp가격 추이- |

| 자료: 3MCO |

[LPG시장의 정부 정책 및 규제 위험]

| 라. LPG는 서민 대중연료로써 공공재적 성격을 지니고 있어 수급에 문제가 발생할 경우 국민 경제에 미치는 영향이 커 정부는 LPG의 수급 및 가격안정을 도모하고자 관련 법률에 근거하여 법적규제를 가하고 있으며, 정책자금 지원 등 LPG 산업 전반에 걸쳐 관여하고 있습니다. LPG 시장이 정부의 정책 및 규제에 영향을 많이 받는 특성상 향후 정부의 정책 및 규제의 변화가 당사의 영업환경에 영향을 미칠 수 있습니다. |

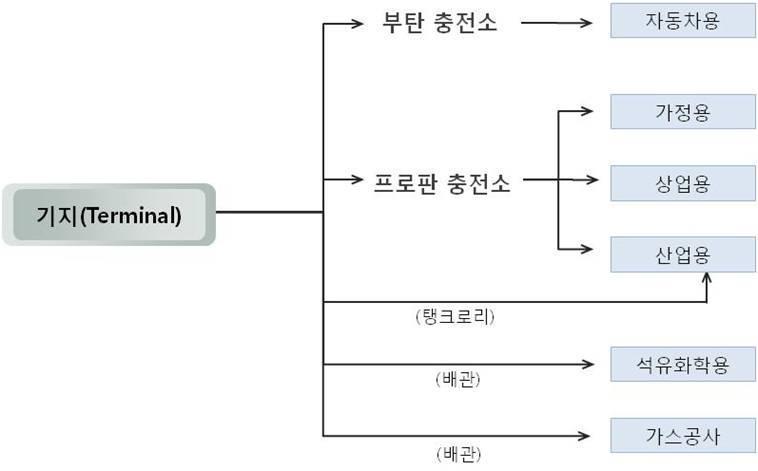

LPG는 국내 민수용 수요의 많은 부분을 수입에 의존하고 있으며, 대중 연료로 수급 안정이 매우 중요합니다. 따라서 수급에 문제가 발생할 경우 국민 경제에 미치는 영향이 크기 때문에 정부는 수급 안정을 위한 제도적 장치로 수출입업 등록시 일정 규모 이상의 저장 시설을 보유토록 하고, 수입업자에게는 민간 비축 의무(석유 및 석유대체연료 사업법 시행령에 의거 전년도 내수 판매량의 일정분에 해당하는 저장 시설을 보유해야 함)를 부여하고 있습니다.

이와 같이 공공재적 성격과 국민경제에 미치는 영향 및 LPG 전문 수입사로서의 사회적책임과 정부의 물가안정정책 등의 이유로 국제 LPG 가격 및 환율 변동분을 판매가격에 즉시 반영하지 못하여 업계 수익성에 영향을 주는 경우가 있었습니다.

한편 정부는 2016년 8월 29일 액화석유가스의 안전관리 및 사업법 시행령 일부개정령(안)을 입법예고하고 저장시설 구비요건을 크게 완화시킬 방침으로 LPG수출입 시장의 민간 참여를 유도하고 있습니다. 2016년 11월 22일 유일호 경제부총리 겸 기획재정부 장관 주재로 열린 국무회의에서 이같은 내용의 '액화석유가스의 안전관리 및 사업법 시행령' 개정안을 심의, 의결하였습니다. 동 법률 개정안은 저장시설의 용량을 원칙적으로 전년도 액화석유가스 내수판매량의 30일분에 해당하는 양에서 15일분에 해당하는 양으로 하여 액화석유가스수출입업자에 대한 시설기준을 완화하려는 것이 주요 골자이며 이에 따라 LPG 업계의 경쟁이 심화될 것으로 예상됩니다.

또한 다양한 운송수단(탱크로리, 용기, 배관 등) 및 유통과정의 다수 참여자 관여 등으로(수입ㆍ생산ㆍ소비과정) 정부는 가스 안전 관리의 중요성을 감안, LPG 충전 및 판매, 집단 공급과 가스용품 제조 등의 각 사업 영역별로 허가제를 실시하고 있으며, 아울러 일정 규모 이상의 사용 시설에 대해서도 사용 전에 반드시 법정 검사를 필하도록 하고 있습니다. 투자자께서는 LPG산업의 법적규제 및 정부규제에 유의하시어 투자에 임해주시길 바랍니다.

[LPG수요 둔화 관련 위험]

| 마. LPG 산업의 성숙기 진입에 따라 가정, 상업용 프로판 및 운수용 소비가 위축되고 있는 반면 LPG가격경쟁력 회복으로 석유화학용 수요가 증가하여 2016년에 전년 대비 전체LPG 수요량이 증가한 바 있습니다. 그러나 전체 수요의 38.0%(2016년 기준)을 차지하는 운수용 소비가 2010년 이후 매 년 지속적인 감소세를 보이고 있습니다. 또한 2016년 전체 LPG 수요의 증가를 이끌었던 석유화학용 LPG 수요의 경우 향후 지속적인 수요 증가 여부를 예단하기 어렵습니다. 전체적인 LPG 수요가 감소할 경우 LPG산업의 전반적인 수익성에 영향이 있을 수 있습니다. 투자자께서는 LPG 수요의 증감 추이를 지속적으로 모니터링 하시기 바랍니다. |

국내 LPG 수요는 정부의 에너지원 다변화 및 청정 에너지 보급 확대 정책, 그리고 경제 발전에 따른 석유ㆍ가스 에너지 선호에 힘입어 '90년대 중반까지는 연평균 10%를 상회하는 큰 폭의 수요 증가세를 보여 왔으나, '90년대 중반 이후 LNG 도시가스의 보급 확대, 국제 LPG 가격의 상승 등으로 수요 증가율이 둔화되었습니다. 또한 IMF 이후 저렴한 LPG 가격으로 LPG 차량이 급증함에 따라 정부는 제1차 에너지 세제 개편을 단행하여 차량 연료 (휘발유 : 경유 : LPG) 간 상대 가격비가 100 : 75 : 60 수준으로 유지되도록 하면서 부탄 수요 증가폭은 점차 감소되었습니다.

그러나 경유 차량의 증가 등으로 수도권 대기 오염이 날로 심각해져 사회적 비용이 계속 증가하고 있는 상황에서 2005년부터 경유 승용차가 시판됨으로써 수도권 대기오염은 더욱 심각해질 것이라는 사회적(환경 시민 단체, 정부, 관련 국회의원 등)인 공감대가 형성 되었습니다. 이에 따라 정부는 차량용 연료간 상대 가격 비율을 선진국 수준인 100 : 85 : 50 수준으로 결정하여 관련법률(개별소비세법)을 개정 (2005. 7월 공포, 시행)함으로써 제2차 에너지 세제 개편을 시행하였습니다. 이러한 에너지 가격 구조 개편으로 인해 LPG 차량용 부탄 수요는 다시 점차 증가했습니다.

한국가스안전공사의 가스통계에 따르면 2010년부터 2015년까지 국내 LPG 수요는 매 년 감소하였습니다. 특히, 가정ㆍ상업용, 산업용, 공업원료용 LPG 수요는 증감을 반복하였으나 전체 수요의 38.0%(2016년 기준)을 차지하는 운수용 소비가 2010년 이후 지속적인 감소 추세를 보임에 따라 전체 LPG 소비량이 감소하였습니다. 다만, 2016년에는 운수용 소비는 4.5% 감소하였으나, 산업용 및 공업원료용 소비가 전년대비 각각 19.5% 및 84.6% 증가하며, 전체적으로 전년대비 19.8%의 소비 증가를 기록하였습니다. 한편, 가정/상업시설에서 난방/취사용으로 사용되는 프로판 가스의 경우, LNG도시가스의 보급확대에 따라 지속적으로 수요가 감소해 왔으며, 정부가 2014년말 기준 79.4%인 도시가스 보급률을 2019년까지 84.8%로 확대한다는 계획을 수립해 놓고 있어, 전반적인 LPG 수요의 회복은 어려울 것으로 판단됩니다.

반면, 석유화학용(공업원료용) 수요의 경우, 2016년에 SK Advanced 신규 PDH 공장 준공, 기존 효성 등 PDH공장 증설 및 LPG가격경쟁력 개선에 따른 납사대체용 수요 증가로 2016년에 전년 대비 수요가 약 85% 증가하였습니다. 운수용 LPG 수요의 지속적인 감소 추세와 LNG도시가스의 보급확대에 따른 가정ㆍ상업용 LPG 수요의 감소 전망을 감안할 때, 전체 LPG 수요의 유지를 위해서는 공업원료용 LPG 수요의 지속적인 증가가 필요할 것으로 판단되나 향후 석유화학용(공업원료용) LPG 수요에 대해서는 모니터링이 필요합니다.

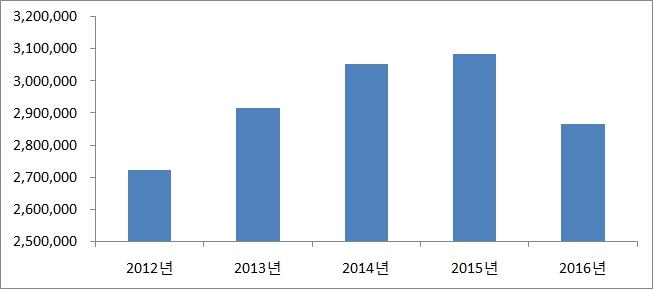

| [ 용도별 국내 LPG 수요 추이 ] |

| (단위: 천톤) |

| 구분 | 2016년 | 2015년 | 2014년 | 2013년 | 2012년 | 2011년 | 2010년 | |

|---|---|---|---|---|---|---|---|---|

| 물량 | 가정ㆍ상업용 | 1,650 | 1,575 | 1,528 | 1,719 | 2,177 | 2,155 | 2,020 |

| 운수용 | 3,549 | 3,715 | 3,758 | 4,010 | 4,126 | 4,249 | 4,468 | |

| 산업용 | 884 | 740 | 648 | 607 | 673 | 660 | 727 | |

| 공업원료용 | 3,257 | 1,764 | 1,902 | 1,800 | 1,323 | 1,572 | 1,942 | |

| 합계 | 9,340 | 7,794 | 7,836 | 8,136 | 8,299 | 8,636 | 9,157 | |

| 증가율 (YoY) |

가정ㆍ상업용 | 4.8% | 3.1% | -11.1% | -21.0% | 1.0% | 6.7% | 7.2% |

| 운수용 | -4.5% | -1.1% | -6.3% | -2.8% | -2.9% | -4.9% | -0.7% | |

| 산업용 | 19.5% | 14.2% | 6.8% | -9.8% | 2.0% | -9.2% | 17.3% | |

| 공업원료용 | 84.6% | -7.3% | 5.7% | 36.1% | -15.8% | -19.1% | -15.1% | |

| 합계 | 19.8% | -0.5% | -3.7% | -2.0% | -3.9% | -5.7% | -1.4% | |

| 자료: 한국가스안전공사 가스통계(2016년) |

LPG 차량의 경우, 고유가 지속과 세제개편에 따른 가격경쟁력 확보 및 정부의 청정수송연료 보급확대 노력 등으로 2009 년까지 전체 차량 증가율을 상회하는 성장세를

기록하였습니다. 그러나, 정책적 제약(장애인, 국가유공자, 택시, 렌터카 등으로 차량용도, 사용 계층을 제한)으로 수요시장이 한정된 가운데, 2000년대 초 급격하게 증가했던 차량이 폐차되는 시점이 최근 도래함에 따라 2009년 이후 차량용 수요가 소폭 감소하는 추세입니다. 이에 대응하기 위해, 정부는 2008년 4월 17일자로 경차 및 하이브리드 차량에 LPG를 사용할 수 있도록 액화석유가스 안전관리 및 사업법 시행 규칙을 개정 공포함에 따라, 자동차 제작사는 LPG를 연료로 사용하는 경차를 2009년 3월부터, 하이브리드 차량은 2009년 7월부터 출시하였습니다. 또한, 정부는 2011년 11월 25일자로 장애인들의 재산권 손실을 막기 위해 장애인들이 5년 초과 사용한 LPG차량의 경우 일반인에게 판매할 수 있도록 허용하였습니다. 그럼에도 불구하고, 최근 LPG 차량등록대수가 감소함에 따라 운수용 LPG 소비량이 2010년 이후 지속적으로 감소 추세에 있습니다.

아래의 유종별 자동차 등록현황을 표와 같이 운수용 LPG 시장을 측정 할 수 있는 LPG 차량 등록 추이를 살펴보면, 2015년 2,257,447대에서 2017년 2,104,675대로 약 6.77% 감소하였습니다. 이에 반하여 휘발유 및 경유를 연료로 사용하는 자동차의 등록대수는 증가하였는데 이는 LPG 차량 수요를 대체한 것으로 판단됩니다. 물론, 환율 및 CP가격 등과 같은 가변적인 요소까지 종합적으로 고려해야 하겠지만, 향후 전체 운수용 LPG 차량 시장의 축소세가 지속 된다면, SK가스를 비롯한 LPG업체들의 수익성에 부정적인 영향을 미칠 가능성이 있으니 투자자께서는 LPG 수요의 증감 추이를 지속적으로 모니터링 하시기 바랍니다.

| [유종별 자동차 등록 현황] | (단위: 대) |

| 구 분 | 2017년 | 2016년 | 2015년 |

|---|---|---|---|

| 휘발유 | 10,369,752 | 10,307,260 | 9,964,799 |

| 경유 | 9,576,395 | 9,170,580 | 8,622,302 |

| LPG | 2,104,675 | 2,167,094 | 2,257,447 |

| 자료 : 국토교통부 |

[산업 내 경쟁위험]

| 바. 국내 LPG산업은 SK가스(주)와 E1이 수입, 저장, 공급업을 하고 있으며 국내 판매는 수입사 2개사와 정유ㆍ석화사 5개사가 대부분을 이루고 있어 동일산업 내 경쟁강도가 높은 수준은 아닙니다. LPG 산업은 진입장벽이 높은 특성으로 인해 과점적 시장이 형성되어 있으나, 경쟁업체가 시장에 진입할 가능성을 배제할 수 없으며, 향후 LPG 판매량의 축소에 따라 산업 내의 경쟁이 심화되어 LPG 산업 전반의 수익성이 하락할 가능성이 있습니다. |

국내 LPG 판매 시장은 오랜 업력을 바탕으로 하는 도입능력과 전국적으로 유리한 입지조건의 대규모 유통망을 확보하고 있는 수입사(SK가스 및 E1)와 정유사 (SK에너지, GS칼텍스 등)가 공급의 대부분을 형성하고 있으며, 국내 LPG 산업은 저장기지 건설을 위한 장기간의 시간과 초기 시설투자비용, 계절적 요인과 국제수급을 고려한 안정적인 도입능력, 전국적인 유통망 구축 등이 영업에 중요한 요소로 작용하고 있어 진입장벽이 높은 특징이 있습니다. 국내 LPG 수입시장은 SK가스(주)와 (주)E1이 양분하고 있으며, 2017년 3분기 기준 SK가스(주)와 (주)E1의 국내 LPG시장 점유율은 각각 46.7%, 20.5%로 양사합계 67.2% 기록한 가운데, SK가스(주) 및 (주)E1의 점유율 합계 추이는 2015년 60.2%, 2016년 68.6%를 기록하였습니다.

| <업체별 국내 판매 및 시장 점유율> |

| (단위: 천톤, %) |

| 품명 | 회사명 | 2017년 3분기 | 2016년 3분기 | 2016년 | 2015년 | ||||

| 판매량 | M/S | 판매량 | M/S | 판매량 | M/S | 판매량 | M/S | ||

| LPG | SK가스 | 3,009 | 46.7% | 2,834 | 44.3% | 3,917 | 44.3% |

2,675 |

35.6% |

| SK에너지 | 596 | 9.2% | 569 | 8.9% | 779 | 8.8% |

866 |

11.5% |

|

| E1 | 1,323 | 20.5% | 1,541 | 24.1% | 2,148 | 24.3% |

1,853 |

24.6% |

|

| GS-Caltex | 691 | 10.7% | 741 | 11.6% | 981 | 11.1% |

1,093 |

14.5% |

|

| S-OIL | 430 | 6.7% | 445 | 7.0% | 594 | 6.7% |

570 |

7.6% |

|

| 현대오일뱅크 | 213 | 3.3% | 177 | 2.8% | 253 | 2.9% |

297 |

3.9% |

|

| 기타 석유화학사 | 186 | 2.9% | 95 | 1.5% | 160 | 1.8% |

167 |

2.2% |

|

| 합 계 | 6,448 | 100.0% | 6,401 | 100.0% | 8,832 | 100.0% |

7,521 |

100% |

|

| *출처 : 석유공사 국내석유정보시스템(PEDSIS) 통계 |

| 주1) 민수 직판(대리점, 일반직매) 및 석유화학 판매로 구성되며 정유사 간접판매는 제외되었습니다. |

| 주2) 사별 판매물량 통계에는 정유사 및 석유화학업체의 자체 생산ㆍ사용물량은 제외되었습니다. |

LPG 산업은 신규업체가 진출하기 위해서는 사업초기에 견고한 지층구조를 가진 지하 암반내에 대용량의 저장시설(Cavern) 또는 대용량의 지상저장시설을 건설하는 등 초기투자비가 많이 소요되므로 진입장벽이 비교적 높은 편이며 이에 따라 경쟁 강도는 낮은 편입니다. 다만, LPG 산업의 성장성이 제한되어 있고 전체 유류에너지 중 소비비율이 점차 하락하는 등 수요기반이 악화되는 가운데, 시장축소가 발생할 경우 과점체제 내에서 경쟁이 심화될 가능성을 배제할 수 없습니다. 과점산업의 특성상 급격한 수익성 악화 가능성은낮으나 산업의 규모가 축소될 경우 LPG산업이 지닌 높은 고정비로 인하여 일정수준의 매출이 발생하지 않을 경우 수익성이 하락할 가능성이 높습니다.

한편 최근 국내 LPG 수입업 시장에 총 3개 중소업체(호라이즌홀딩스 2015년 7월 등록, 코리드 2016년 7월 등록, 삼영가스플랜트 2016년 9월 등록)가 한국석유관리원의LPG수출업 조건부 등록을 마친 바 있습니다.(조건부 등록이란 실제로 자본의 투자 없이 서류상으로만 산업부로부터 인가를 받은 것). 또한 2016년 12월 정부에 LPG 수출입업 등록을 마친 중견 건설사 한양은 2017년 상반기 중 전남 여수 광양(여천)항 배후부지 29만8403평에 12만t급 LPG 저장시설을 착공하여 2018년 상반기부터 정상 운영할 예정이라고 밝혔습니다. 하지만 LPG 수입기지를 건설하기 위해 막대한 초기투자비용이 소요되고, 유통망 확보를 위한 막대한 자금이 소요되므로 신규 업체의 진입이 쉽지않은 상황이며, 실제로 호라이즌홀딩스의 경우 조건부 등록 후 사업계획이 이행되지 않아 2017년 5월 등록이 취소된 바 있습니다.

아직까지는 추가적인 시장 진입 사업자가 등장하지 않아 과점체제의 점유율 변동은 크지 않을 것으로 예상되나, 향후 LPG 수입업에 새로운 경쟁업가 진입할 경우 LPG 산업의 수익성이 저하될 수 있으니 투자자께서는 이점에 유의하시어 투자에 임하시기 바랍니다.

[SK플라즈마(주)의 사업위험]

[혈장 수금 및 가격변동 관련 위험]

| 사. 혈액제제의 주원료는 혈액 내 구성성분 중 하나인 혈장 내 단백질이며, 혈장가격 및 수급의 변동은 혈액제제 업체들의 수익성에 직접적인 영향을 미칩니다. 국내 혈장 공급은 대한적십자사가 단독으로 담당하고 있으며, 대한적십자사와 혈액제제 제약사간의 협상에 의해 혈장 가격이 정해지고 있어 계약의 방향에 따라서는 향후 혈장가격 상승이 혈액제제 업체들의 수익성에 부정적인 영향을 미칠 가능성을 배제할 수 없습니다. 또한 헌혈 감소 등 국내 혈액수급이 원활하지 않게 될 경우 상대적으로 고가인 수입 혈장의 사용 증가로 혈액제제 업체들의 원가부담이 증가할 수 있으며, 이러한 원가증가가 판매가격에 적절히 반영되지 않을 경우 혈액제제 업체들의 수익성에 부정적인 영향을 미칠 수 있습니다. |

SK플라즈마(주)는 혈액제제관련 제품의 제조 및 판매를 목적으로 舊SK케미칼(주)의 혈액제 사업부를 현물출자 받아 2015년 3월 5일에 설립되었습니다. 혈액제제는 사람의 혈장을 수집해 분획, 정제, 바이러스 불활화와 제거 공정을 거쳐 생산된 의약품으로 퇴장방지 의약품에 해당합니다. 퇴장방지 의약품이란, 저가 필수의약품의 퇴출방지 및 생산장려를 위해 보건복지부장관이 지정하는 의약품으로, 환자의 진료에 필수적인 의약품의 퇴장을 방지하여 환자 진료에 차질이 빚어지지 않도록 하고, 무분별한 고가 약제의 사용을 억제하기 위하여 시행되고 있는 제도입니다. SK플라즈마(주)가 생산하는 혈액제의 개략적인 종류 및 판매금액은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 2017년 1분기 | 2017년 2분기 | 2017년 3분기 | 2017년 4분기 | 2017년 계 | |

| 혈액제 | 내수(헤파블린, 리브감마 등) | 10,905 | 12,314 | 14,550 | 14,556 | 52,325 |

| 수출(리브감마, 알부민 등) | 1,750 | 4,415 | 1,587 | 4,376 | 12,128 | |

| 소계 | 12,655 | 16,729 | 16,137 | 18,932 | 64,453 | |

| 합 계 | 79,360 | 83,284 | 121,847 | 101,196 | 385,687 | |

| 자료 : SK플라즈마(주) 제시 |

제약산업은 국민건강과 직결되는 산업특성상 정부정책의 영향을 크게 받고 있습니다. 혈액제제는 필수의약품인 동시에 퇴장방지 의약품이기는 하나, 상대적으로 고가인 약가로 인해 국가 보험정책 변화에 따른 영향이 클 수 있습니다. 또한, 혈액제제의 주원료는 혈액 내 구성성분 중 하나인 혈장 내 단백질이며, 혈장가격 및 수급의 변동은 혈액제제 업체들의 수익성에 직접적인 영향을 미칩니다. 국내 혈장 공급은 대한적십자사가 단독으로 담당하고 있으며, 대한적십자사와 혈액제제 제약사간의 협상에 의해 혈장 가격이 정해지고 있어 계약의 방향에 따라서는 향후 혈장가격 상승이 혈액제제 업체들의 수익성에 부정적인 영향을 미칠 가능성을 배제할 수 없습니다.

한편, 혈액제제 업체들은 혈장의 내수공급 부족분은 수입을 하고 있으며, 현재 전세계 혈장의 약 65%가 미국에서 공급되고 있습니다. 혈액 및 혈장의 구체적인 가격이 공개되고 있지는 않지만 통상 수입을 통한 혈장이 대한적십자사로부터 구매하는 혈장 대비 고가인 것으로 알려져 있으며, 지난 10년간 미국 내 성분채혈혈장의 연평균 가격 인상률은 약 2.8%였습니다. SK플라즈마(주)의내부집계 기준으로, 유사한 조건을 가정할 경우 수입을 통한 혈장 가격은 대한적십자사로부터 구매하는 혈장 대비 약 8% 정도 높았으며, SK플라즈마(주)는 2017년을 기준으로 전체 구매 혈장의 약 60%를 수입으로 충당하고 있습니다. 대한적십자사의 혈액 공급의 원천이 되는 일반 국민들의 헌혈은 2016년부터 감소세로 돌아섰으며, 저출산에 따른 인구구조의 변화를 고려할 때 향후 헌혈인구는 지속적인 감소추세로 전환될 가능성도 있습니다. 대한적십자사가 공급하는 혈장 가격이 반드시 수요와 공급에 의해 결정되는 것은 아니지만, 향후 헌혈을 통한 혈액 공급이 줄어들 경우 혈액제제 업체들이 구매하는 혈액가격 또한 상승될 수 있으며 국내 혈장공급 감소로 인해 혈장 수입이 늘어나 원재료비가 증가할 수 있으며, 이 경우 정부가 혈액제제 판매단가를 적절히 인상하지 않을 경우 혈액제제 제조업체들의 수익성에 불리한 영향을 미칠 수 있습니다.

| [ 연도별 헌혈자 추이 ] |

|

|

연도별 헌혈자 추이2 |

[공개매수 대상 회사(SK케미칼(주))의 사업위험]

SK케미칼(주)는 Green Chemicals Biz와 Life Science Biz 두 개의 사업부문을 가지고 있습니다. Green Chemicals Biz 사업부문은 PET수지, 고기능성 PETG수지, 바이오디젤, 산업용 접착제 등을 생산 및 판매하고 있으며, Life Science Biz 사업부문은 제약과 백신 사업을 영위하고 있습니다. SK케미칼(주)의 2017년 각 사업부문별 매출액 및 영업이익의 현황은 다음과 같습니다.

| [ 2017년 SK케미칼 사업부문별 매출액 및 영업이익현황 ] |

| (단위 : 백만원) |

| 구 분 | 매출액 | 매출액 비중 | 영업이익 | 영업이익 비중 |

|---|---|---|---|---|

| Green Chemicals BIz | 869,897 | 73.0% | 46,374 | 81.6% |

| Life Science BIz | 321,234 | 27.0% |

10,474 | 18.4% |

| 합계 | 1,191,131 | 100.0% | 56,848 | 100.0% |

| 주) 별도기준이며, 분할 전 舊SK케미칼의 별도기준 매출액에 분할 이후 SK케미칼의 별도기준 매출액을 합산한 수치임 자료 : SK케미칼(주) 제시 |

[Life Science Biz 관련 위험]

※ 참고

SK케미칼(주) Life Science Biz 부문의 주요 제품별 2017년 매출액 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 2017년 1분기 | 2017년 2분기 | 2017년 3분기 | 2017년 4분기 | 2017년 계 | |

| 제약 | 조인스 | 6,819 | 7,709 | 8,211 | 7,599 | 30,338 |

| SID710 | 1,829 | 7,198 | 6,127 | 6,181 | 21,335 | |

| 기넥신 | 4,339 | 4,386 | 4,586 | 4,368 | 17,679 | |

| 판토록 | 3,765 | 3,657 | 3,894 | 3,713 | 15,029 | |

| 후탄 | 2,466 | 2,668 | 2,729 | 2,381 | 10,244 | |

| 심발타 | 2,189 | 2,302 | 2,504 | 2,265 | 9,260 | |

| 코스카 | 2,114 | 2,090 | 2,104 | 1,931 | 8,239 | |

| 프로맥 | 1,897 | 1,932 | 2,175 | 2,141 | 8,145 | |

| 페브릭 | 1,456 | 1,507 | 2,058 | 1,741 | 6,762 | |

| 리넥신 | 1,591 | 1,614 | 1,729 | 1,618 | 6,552 | |

| 기타 | 15,207 | 16,000 | 18,279 | 17,440 | 66,926 | |

| 소 계 | 43,672 | 51,063 | 54,396 | 51,378 | 200,509 | |

| 백신 | 스카이셀 플루, 헤푸뮨 등 | 23,033 | 15,492 | 51,314 | 30,886 | 120,725 |

| 소 계 | 23,033 | 15,492 | 51,314 | 30,886 | 120,725 | |

| 자료 : SK케미칼(주) 제시 |

[정부정책 및 규제 관련 위험]

| 아. 제약산업은 국민건강과 직결되는 산업특성상 정부정책의 영향을 크게 받고 있습니다. 정부는 건강보험 재정건전성 확보와 제약산업 선진화의 일환으로 2012년 일괄 약가인하를 단행하였으며, 리베이트 문화를 근절하기 위하여 리베이트 투아웃제 등을 도입하였습니다. 이에 따라, 건강보험 재정은 크게 개선되었으나, 국내 제약사들의 수익성은 악화된 바 있습니다. 향후에도 정부정책은 제약산업 전반의 수익성에 직접적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

SK케미칼(주)의 Life Science Biz 사업부문은 제약과 백신 사업부문으로 구성되어 있어 Life Science Biz 부문의 사업위험은 국내 제약회사들이 노출되어 있는 사업위험과 유사한 것으로 판단됩니다.

제약산업은 국민건강과 직결되는 산업으로 제품의 개발-생산-판매 전과정에 걸쳐서 정부정책의 영향을 크게 받고 있습니다. 정부는 국내 제약산업이 내수시장에 안주하여 글로벌 경쟁력을 잃을 것을 방지하고 의약품비 부담으로 인해 건강보험 재정건전성이 위협받고 있는 상황을 고려하여 2006년 '약제비 적정화방안'을 시작으로 제약산업 선진화를 추진하였습니다. 주된 골자는 국내 제약사들이 리베이트에 의존하는 기존의 제네릭의약품(복제약) 위주의 영업에서 벗어나 신약개발과 해외수출에 주력하도록 유도하는 것입니다. 이러한 기조 하에 정부는 2012년 4월 역대 최고 수준의 '일괄 약가인하'를 시행하였으며, 2010년 이후 유예되어왔던 '시장형 실거래가 상환제도'를 2014년 7월 재실행하였습니다. 이처럼 제약산업은 정부가 약가를 직접적으로 통제하고 있으며, 정부의 약가정책은 개별기업의 매출 및 수익성에 직접적인 영향을 미치고 있습니다.

| [정부의 주요 제약산업 규제] |

| 시행년도 | 구분 | 주요내용 | 산업에 미친 영향 |

| 2000 | 의약분업 | - 의사와 약사의 역할 분리 | - 전문의약품의 처방확대. 전문의약품 중심의 시장성장 |

| 2002 | 약가재평가 제도 도입 | - 정기적으로 가격변동요인을 파악하여 약가조정 - 외국 7개국 약가와 비교하여 약가 조정 |

- 조정수준이 수익성에 미친 영향은 제한적 |

| 2006 | 약제비 적정화 방안 |

- 특허만료 신약의 가격조정, 제네릭 약가인하 폭 확대 - 선별등재 시스템으로 전환 - 기등재의약품 목록 정비사업 운영 - 보험공단과의 협상에 의한 가격결정 |

- 가격조정의 대상이 되는 품목의 범위 확대 - 도입 이후 제약기업의 수익성 하락세 - 단계적 가격조정으로 영향은 점진적 양상 - 보험공단의 가격 교섭력이 높아짐 |

| 2008 | 제조 및 품질관리기준 개선 | - GMP 규정을 선진국 수준으로 개선 | - 제약기업들의 관련 설비투자 증가 |

| 2009 | 리베이트 약가 연동제 |

- 리베이트 적발 품목 보험약가 최고 20% 인하 | - 영업에 대한 정부규제 강화 |

| 2010 | 시장형 실거래가 상환제도 |

- 의약품 저가 구매시 의료기관/약국의 이윤인정 | - 대형요양기관의과도한 구매할인 및 저가납품 요구 - 약품비 절감 장려금 제도로 대체 |

| 리베이트 쌍벌제 | - 리베이트 받은 사람에 대한 처벌 강화 | - 영업에 대한 정부규제 강화 | |

| 2012 | 약가제도 개편 (일괄약가인하) |

- 기존 계단식 약가 구조를 폐지 (신규등재) 특허만료 전 오리지널 가격의 53.55% 부여 (기등재의약품) 약가를 일괄 인하 |

- 가격조정의 폭과 범위가 매우 큼 - 2012년 제약기업의 수익성이 큰 폭으로 하락 |

| 2014 | 리베이트 투아웃제 | - 리베이트와 관련된 약제를 건강보험 대상에서 제외 (리베이트 금액과 횟수에 따라 급여정지기간 결정) |

- 제약업계의 영업방식의 변화 (영업사원 인센티브 제도의 조정 등) |

| 약품비 절감 장려금 제도 | - 저가구매 뿐 아니라 처방약 품목 수 절감, 저가약 처방 등의 의약품 사용량 감소실적을 함께 고려 |

- 상기 약가인하 기전이 강화되었으나, 과도한 저가낙찰 및 요양기관의 저가납품요구 감소 |

| (자료 : 보건복지부, NICE신용평가 '2018 Industry Risk Rating') |

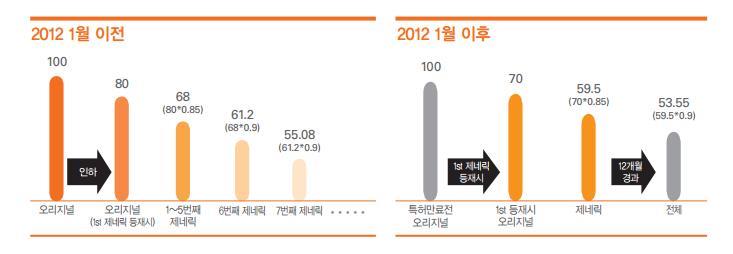

정부는 연간 약제비 지출규모를 14% 이상 절감하는 내용의 신규 약가일괄인하제도를 포함한 '약가제도 개편 및 제약산업 선진화' 방안을 2012년 4월 1일에 시행하였습니다. 새로운 제도는 기존의 계단형 약가제도를 폐지하고 특허만료 오리지널 및 제네릭의 약가를 일괄 인하하는 방안으로 핵심 내용은 특허만료 의약품에 대해 오리지널 및 제네릭의 약가를 각각 기존의 80%(상한가 대비) 및 68%에서 53.55%로 일괄인하하고, 특허 만료 1년 이내 의약품도 53.55% 수준으로 상한가격을 일괄 인하하는 것입니다.

정부의 일괄 약가인하로 인해 건강보험에 등재된 의약품 1만 3,814개 품목 중 47.1%인 6,506개 품목의 가격이 평균 21% 낮추었으며, 이는 전체 약값이 평균 14% 인하된 효과를 유발했습니다. 2013년 7월 한국제약협회가 발표한 '약가인하 이후 제약산업의 변화' 정책보고서에 따르면 국내 68개 상장 제약기업들의 2012년 약품비 청구액이 5조 2,914억원으로 전년에 비해 6.8% 감소한 것으로 나타났으며, 2013년 1분기 약품비 청구실적은 1조 2,677억원으로 2012년 같은 기간과 비교했을 때 12% 줄어든 것으로 나타났습니다.

| [ 약가일괄인하제도 ] |

|

|

약가 일괄 인하제도- |

| (자료 : 보건복지부) |

한편 정부는 그동안 제약산업에 관행으로 여겨지던 제약사의 리베이트 제공에 대하여 리베이트 쌍벌제 등을 도입하면서 척결 의지를 강하게 나타내었습니다. 리베이트로 인한 불합리적 영업환경을 선진화하며, 건강보험의 재정을 악화시키는 리베이트 관행을 근절하여 소비자의 의약품 선택권리를 확대하고, 국민의 재정부담을 줄이고자 지속적으로 노력하고 있습니다.

하지만 제약 유통시장에서 오랫동안 관행으로 자리잡아온 리베이트가 사라지지 않음에 따라 보다 강력한 제도를 2014년 7월에 도입하였습니다. 최근 도입된 리베이트 투아웃제도는 2014년 7월 이후 리베이트 행위에 대하여 제약사에게 일체의 관리책임의무를 지우는 제도입니다. 리베이트를 제공한 제약사는 관련 약제에 대하여 1년의 범위에서 요양급여 적용을 정지시키며, 동일 약제가 5년 이내 다시 정지대상이 될 경우 정지기간에 2개월을 가산하여 가중처분하며, 정지기간 만료 5년 이내 재위반시 산출한 가중처분기간이 12개월을 초과하거나 가중처분을 받은 약제가 5년 이내 다시 위반한 경우(3회째) 요양급여에서 영구히 제외시키는 등 제약업체의 영업활동을 정지시키는 등 강력한 제재정책을 담고 있습니다. 기존의 제약업체들 또한 공정거래 자율준수 프로그램을 도입하거나 공정거래 전담부서를 신설하는 등 강력한 제재정책과 변화하는 시장환경에 대응하기 위하여 노력하고 있습니다.

| [ 리베이트 투아웃 급여정지기간 ] |

| 리베이트 금액 | 급여정지기간 | ||

| 1회 | 2회 | 3회 | |

| 500만원 미만 | 경고 | 2개월 | 급여제외 |

| 500만원 이상 2,000만원 미만 | 1개월 | 3개월 | |

| 2,000만원 이상 3,500만원 미만 | 2개월 | 4개월 | |

| 3,500만원 이상 5,500만원 미만 | 4개월 | 6개월 | |

| 5,500만원 이상 7,500만원 미만 | 6개월 | 8개월 | |

| 7,500만원 이상 1억원 미만 | 9개월 | 12개월 | |

| 1억원 이상 | 12개월 | 급여제외 | |

| (자료 : 보건복지부) |

정부는 제약산업 투명성 제고를 위한 제도 도입으로 장기적인 관점에서 제약회사들의 판매관리비 감소를 통한 수익성 향상과 신약개발을 위한 연구ㆍ투자능력이 향상될 것으로 기대하지만, 단기적으로 제약사들의 시장경쟁구조 변화에 따른 혼란과 매출액 감소로 인한 수익성 저하 및 다국적 제약 기업들의 시장지배력 확대가 예상됩니다.

리베이트 투아웃제도 도입으로 인하여 강력한 영업 네트워크를 바탕으로 영업을 영위하던 상위 제약사들의 영업환경에도 부정적 영향을 미치고 있습니다. 제도가 도입된 이후 국내 원외처방액이 2%p 이상 감소하는 추세를 나타내고 있습니다. 리베이트 투아웃제도가 본 취지에 따라 정착된다면 국내 제약사들의 마케팅 비용 하락 및 유통마진을 감소시켜 제약 유통선진화 및 향후 제약업체의 수익체질개선이 기대되지만, 제도가 정착되기까지 영업환경 변화로 인하여 매출액 및 수익성에 부정적 영향을 미칠 것으로 예상됩니다. 투자자 여러분께서는 이점 유의하시기 바랍니다.

[연구개발 투자 증가에 따른 불확실성]

| 자. 국내 제약업계는 제네릭 제품 위주의 성장을 해왔으나, 제도적, 환경적 변화에 따라 신약 개발을 통한 성장의 필요성이 대두되었으며, 제약회사들은 연구개발 투자를 늘려 신약개발에 매진하고 있습니다. 그러나 연구개발을 통한 신약 개발은 막대한 연구개발비와 장기에 걸친 투자 및 연구기간이 소요되며, 신약 개발에 성공하더라도 이에 투자된 금액과 시간을 상쇄할 수 있는 정도의 수익 창출 여부에 대한 불확실성이 높습니다. SK케미칼(주)의 Life Science 사업부문 또한 약 10여종의 신규 약품 및 백신이 임상실험 또는 국내외 인허가를 진행중에 있으나, 성공여부 및 향후 수익성에는 불확실성이 존재합니다. |

국내 제약업계는 연구개발을 통한 신약 확보 보다는 의약품 수요의 꾸준한 증가와 의약분업 시행 이후 전문의약품 시장의 고성장을 배경으로 제네릭 위주의 제품포트폴리오와 영업력을 통해 안정적인 성장세를 시현해 왔습니다. 하지만 정부는 2008년 발표한 '제약산업 경쟁력 강화 방안'을 통해 제약산업 구조를 근본적으로 변화시키는 제약산업의 선진화 의지를 밝히고 있습니다. 기존 제약사들의 핵심경쟁요소가 마케팅력이었다면 앞으로는 신약의 R&D역량과 우수 의약품의 품목경쟁력, 글로벌 시장경쟁력이 핵심 경쟁요소로 빠르게 부상하고 있습니다. 또한 2013년 '제약산업 육성 및 지원에 관한 특별법'이 시행되면서 다수의 신약 및 개량신약 개발의 경험을 가지고 있는 혁신형 기업들을 중심으로 글로벌 제약시장 진출이 구체화 됐습니다.

현재 대형 제약사를 중심으로 신약개발 및 해외진출을 위한 투자를 확대하고 있으며 다국적 임상과 해외 제약사와의 제휴도 증가하고 있습니다. 또한 성장둔화가 나타나고 있는 화학합성 의약품에 비해 시장이 확대되고 있는 바이오시밀러에 대한 연구개발도 활발히 진행되고 있습니다. SK케미칼(주)의 Life Science 부문 또한 신규 백신 및 약품개발을 위해 다수의 임상연구를 진행하고 있습니다. 증권신고서 제출일 현재 SK케미칼(주)에서 진행중인 임상연구의 현황은 다음과 같습니다.

| [ SK케미칼(주) 임상연구 현황 ] |

| 품 목 | 내 용 | 개발기간 | 개발단계 | 국내시장규모 (SK케미칼 추정) |

| NBP601 | 혈우병 치료제 | - | 글로벌 허가 취득 (미국, 유럽, 호주, 캐나다) |

- |

| NBP606 | 페렴규균 예방 | 2009 ~ 2016(성인) 2009 ~ 현재(소아) |

성인 - 허가취득 소아 - 임상 3상 |

1,200억원 |

| NBP607-TIV | 인플루엔자 예방 | 6년(2009 ~ 2014) | 국내 - 허가완료/발매 해외 - 인허가 중 |

1,700억원 |

| NBP607-QIV | 인플루엔자 예방 | 6년(2009 ~ 2015) | 국내 - 허가완료/발매 해외 - 인허가 중 |

|

| NBP608 | 대상포진 예방 | 9년(2009 ~ 2017) | 허가완료/발매 | 800억원 |

| 수두 예방 | 2009년 ~ 현재 | 국내 허가심사 중 | - | |

| NBP613 | 소아장염 예방 | 2012년 ~ 현재 | 임상 1/2상 | 400억원 |

| NBP615 | 자궁경부암 예방 | 2011년 ~ 현재 | 임상 1/2상 | 650억원 |

| NBP618 | 장티푸스 예방 | 2013년 ~ 현재 | 임상 1상 | - |

| THVD201 | 과민성방광증후군 치료제 | - | 허가신청 | - |

| SID710 | 치매치료제 | - | 미국 인허가 중 | - |

| SID143 | 항혈전제 | - | 전임상 | - |

| SID142 | 만성동맥폐색증 치료제 | - | 임상3상 | - |

| (자료 : SK케미칼(주) 제시) |

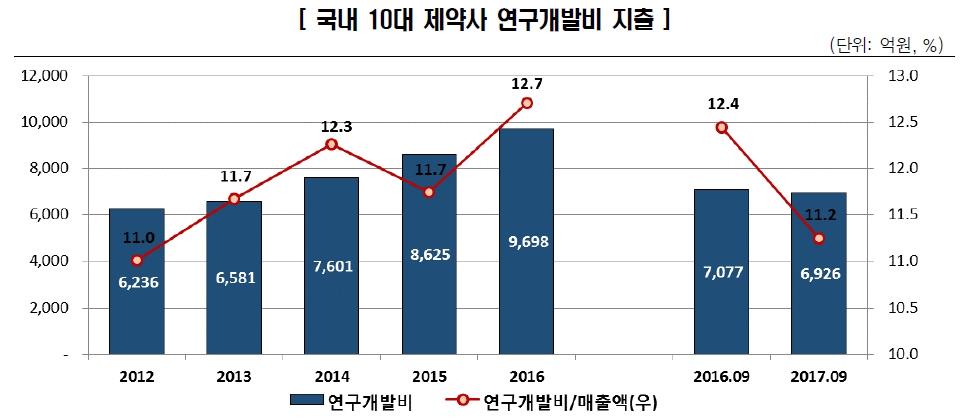

정부의 연구개발 권장정책에 따라 국내 제약사들의 연구개발 투자는 지속적으로 증가해왔습니다. 국내 10개 주요 제약사의 평균 연구개발비 지출은 2012년 매출액의 11.0%에서 2016년 매출액의 12.7%까지 증가하였으며, 2017년 3분기 기준으로는 11.2% 수준을 기록하고 있습니다.

| [주요 제약사 합산 연구개발비 추이] |

|

|

주요 제약사 합산 연구개발비 추이- |

| 자료 : 한국신용평가 |

| 주) 10개 주요 제약사 : 녹십자, 유한양행, 한미약품, 대웅제약, 동아에스티, 제일약품, 광동제약, 일동제약, 종근당, 셀트리온 |

하지만 신약 개발에 소요되는 막대한 자금은 제약사의 현금흐름을 제약하는 요인으로 작용하고 있으며, 연구개발과제의 상업화에 대한 불확실성 또한 내재되어 있습니다. 따라서 연구개발 확대에 따른 자금소요에 대한 대응력이 필수적이며, 개발신약의 성과가 매출신장 및 수익성의 증대로 연결될 수 있을지는 불확실합니다. 이로 인하여, 연구개발에 투입된 연구개발비용이 매몰될 가능성이 있으며, 각 제약회사의 재무건정성에 부정적 영향을 미칠 수 있는 바, 투자자 여려분께서는 이점 유의하시기 바랍니다.

| [국내 상장 제약기업의 연구개발 투자 추이] |

| (단위 : 십억원, %) |

| 구분 | 2011 | 2012 | 2013 | 2014 | 2015 | YoY | ||

| 연구개발비 | 상장 제약기업 | 924 | 827 | 993 | 1,040 | 1,169 | 12.4 | |

| 상위 10대 기업 | 341 | 371 | 493 | 554 | 623 | 12.5 | ||

| 혁신형 제약기업 | 562 | 619 | 712 | 732 | 829 | 13.2 | ||

| 기업 규모 | 대기업 | 761 | 736 | 861 | 945 | 1,067 | 12.9 | |

| 중소기업 | 163 | 92 | 132 | 95 | 102 | 7.4 | ||

| 매출액 대비 연구개발비 |

상장 제약기업 | 7.6 | 7.2 | 8.1 | 7.3 | 7.1 | -0.1 | |

| 상위 10대 기업 | 9.4 | 9.8 | 10.5 | 9.2 | 8.6 | -0.6 | ||

| 혁신형 제약기업 | 8.8 | 9.4 | 10.2 | 8.7 | 8.5 | -0.2 | ||

| 기업 규모 | 대기업 | 7.1 | 7.4 | 8 | 7.6 | 7.4 | -0.1 | |

| 중소기업 | 10.8 | 5.7 | 8.7 | 5.3 | 5 | -0.4 | ||

| 자료 : 한국보건산업진흥원, 2016년 제약사업 분석 보고서 (2016년 12월 발표) |

| 주) 연구개발비의 계상은 재무상태표, 손익계산서, 제조원가명세서의 항목을 합산하였으며, 제조원가명세서는 공시 의무가 없어 실제 연구개발비 금액과는 차이가 날 수 있습니다. |

한편, 국내 신약 개발 사례 중 상업화에 성공하여 연간 1백억원 이상의 매출을 시현하는 품목은 동아에스티의 '자이데나', 보령제약의 '카나브', 일양약품의 '놀텍' 舊LG생명과학의 '제미글로', 종근당 '듀비에' 등 5개에 불과합니다. 다른 신약의 경우 매출이 과소한 수준이며, 또한 매출이 꾸준하지 못하고 대체약제의 가격인하, 제네릭 발매 등의 영향을 받으면서 매출이 감소하는 모습을 보이고 있습니다. 따라서 현재까지 국내 제약회사들은 신약 개발에 성공하더라도 신약을 통해 이익이 제도될지 여부는 불투명한 것으로 평가됩니다.

| [국내 신약 허가 현황] |

| 제품명 | 회사명 | 효능, 효과 | 허가일자 | 개발기간 |

| 선플라주 | SK케미칼(주) | 항암제(위암) | `99.07.15 | `90~`99 |

| 이지에프 외용액 | (주)대웅제약 | 당뇨성 족부궤양치료제 | `01.05.30 | `92~`01 |

| 밀리칸주 | 동화약품공업(주) | 항암제(간암) | `01.07.06 | `95~`01 |

| 큐록신정 | JW중외제약(주) | 항균제(항생제) | `01.12.17 | `94~`00 |

| 팩티브정 | (주)LG생명과학 | 항균제(항생제) | `02.12.27, US FDA 허가 (`03.4.4) | `91~`02 |

| 아피톡신주 | 구주제약(주) | 관절염치료제 | `03.05.03 | `93~`03 |

| 슈도박신주 | CJ제일제당(주) | 농구균예방백신 | 신 `03.05.28 | `93~`05 |

| 캄토벨정 | (주)종근당 | 항암제 | `03.10.22 | `93~`03 |

| 레바넥스정 | (주)유한양행 | 항궤양제 | 05.09.15 | `92~`07 |

| 자이데나정 | 동아제약(주) | 발기부전치료제 | `05.11.29 | 98~`05 |

| 레보비르캡슐 | 부광약품(주) | B형간염치료제 | `06.11.13 | `96~`06 |

| 펠루비정 | 대원제약(주) | 골관절염치료제 | `07.04.20 | `01~`07 |

| 엠빅스정 | SK케미칼(주) | 발기부전치료제 | `07.07.18 | `98~`07 |

| 놀텍정 | 일양약품(주) | 항궤양제 | `08.10.28 | `88~`08 |

| 카나브정 | 보령제약(주) | 고혈압치료제 | `10.09.09 | `98~`10 |

| 피라맥스정 | 신풍제약(주) | 말라리아치료제 | `11.08.17 | `00~`11 |

| 제피드정 | JW중외제약(주) | 발기부전치료제 | `11.08.17 | `06~`11 |

| 슈펙트캡슐 | 일양약품(주) | 항암제(백혈병) | `12.01.05 | `01~`12 |

| 제미글로정 | (주)LG생명과학 | 당뇨병치료제 | `12.06.27 | `03~`12 |

| 듀비에정 | (주)종근당 | 당뇨병치료제 | `13.07.04 | `00~`13 |

| 리아백스주 | (주)카엘젬백스 | 항암제(췌장암) | `14.09.15 | - |

| 아셀렉스캡슐 | 크리스탈지노믹스(주) | 골관절염치료제 | `15.02.05 | - |

| 자보란테정 | 동화약품(주) | 퀴놀론계 항생제 | `15.03.20 | - |

| 시벡스트로정 | 동아에스티(주) | 항균제(항생제) | `15.04.17 | - |

| 시벡스트로주 | 동아에스티(주) | 항균제(항생제) | `15.04.17 | - |

| 슈가논정 | 동아에스티(주) | 경구용 혈당 강하제 | `15.10.02 | - |

| 올리타정 | 한미약품(주) | 표적 항암치료제 | `16.05.13 | - |

| 베시보정 | 일동제약(주) | 만성B형 간염치료제 | '17.05.15 | - |

| 인보사케이주 | 코오롱생명과학(주) | 골관절염치료제 | '17.07.12 | '98~'17 |

| 자료 : 식품의약안전처 (2017) |

전반적인 제약업계는 설비투자와 더불어 신약 및 개량신약을 개발하기 위한 연구개발비 투자 또한 상위권회사들을 중심으로 확대되고 있으며, 이에 따라 매출액 대비 연구개발비용 지표가 상승하는 추세에 있습니다. 신약개발이 성공적으로 진행될 경우 매출 및 수익성에 긍정적 영향을 미칠 가능성이 존재하지만, 연구개발을 통한 신약 개발은 일반적으로 막대한 연구개발비와 장기에 걸친 투자 및 연구기간이 소요되며, 신약 개발에 성공한다 하더라도 기투자된 금액과 시간을 상쇄할 수 있을 정도의 수익 창출이 가능할지 여부는 불확실합니다. 또한 내외부적인 요인으로 인하여 개발이 지연되거나 추가적인 비용 지출이 요구될 경우도 존재합니다. 따라서 투자자꼐서는 제약산업의 연구개발과 관련된 불확실성에 유의하시어 의사결정 하시기 바랍니다.

[제약산업의 높은 경쟁강도 및 상품매출 비중 확대로 인한 위험]

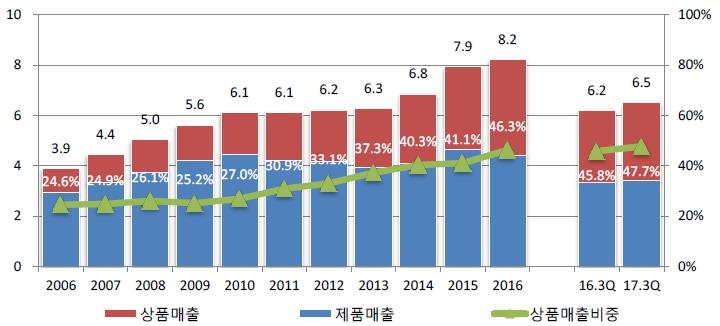

| 자. 국내 제약시장에서 생산실적을 보유하고 있는 완제의약품 제조기업은 2016년 기준 353개로 시장규모를 고려시 경쟁강도가 비교적 높으며, 약가인하 등의 악화된 사업환경하에서 매출 감소를 상쇄하기 위하여 국내 제약회사들은 다국적 제약사의 품목을 도입하여 판매하는 경우가 증가하고 있습니다. 이에 따라, 국내 주요 제약사들의 상품비중은 지속적으로 확대되어 2017년 3분기 기준으로 47.7%에 이르고 있습니다. 글로벌 제약사들의 오리지널 의약품을 도입하여 판매하는 상품판매의 경우 제품을 개발하여 판매하는 것에 비하여 수익성이 낮으며, 판권회수 및 계약조건 등이 글로벌 제약사들에 비하여 열위하여 장기적인 수익성 측면에서 제품매출 대비 불리할 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. |

국내 제약시장에서 생산실적을 보유하고 있는 완제의약품 제조기업은 2016년 기준 353개로 시장규모를 고려시 참여기업들의 수가 과도한 것으로 판단됩니다. 이는 과거 제약산업 영위를 위한 설비투자 부담이 타 산업에 비해 크지 않았고 해외 제약사로부터의 도입 품목과 연구개발비 부담이 크지 않은 제네릭 중심의 사업 구성으로 비교적 다수의 기업들이 시장에 참여할 수 있었기 때문인 것으로 보입니다.

제약시장 상위 업체들의 생산액 점유율은 아래에서 확인할 수 있듯이 상위 5개의 제약회사들이 전체 시장 생산액의 약 18.89%를, 상위 13개의 제약회사들이 약 37.16%를 점유하고 있으며, 시장집중도는 타 산업 대비 높지 않아 전반적인 경쟁강도가 높은 편입니다. 다만 최근에는 우수한 영업력과 품목 포트폴리오를 확보하고 있는 상위권 제약회사들과 상대적으로 제품력 및 영업력이 미흡한 하위 제약회사간의 시장지위 격차가 벌어지고 있는 양상을 보이고 있습니다. 또한 이러한 양극화 현상은 정부규제 등 시장환경의 변화에 의해 제약산업내 설비투자와 연구개발의 중요성이 확대되면서 이에 대한 투자여력 여부에 따라 더욱 심화되고 있는 것으로 판단됩니다.

| [완제의약품 생산규모별 기업현황] |

| (단위 : 개, 백만원, %) |

| 생산액 구분 | 2016년 | 2015년 | ||||||

| 기업수 | 생산액 | 기업수 점유율 |

생산액 점유율 |

기업수 | 생산액 | 기업수 점유율 |

생산액 점유율 |

|

| 5,000억원 이상 | 5 | 3,085,675 | 1.42% | 18.89% | 5 | 2,840,169 | 1.40% | 19.12% |

| 3,000억원 - 5,000억원 | 8 | 2,983,726 | 2.27% | 18.27% | 5 | 1,820,359 | 1.40% | 12.25% |

| 1,000억원 - 3,000억원 | 29 | 4,889,820 | 8.22% | 29.94% | 31 | 5,309,294 | 8.71% | 35.74% |

| 500억원 - 1,000억원 | 39 | 2,954,835 | 11.05% | 18.09% | 36 | 2,494,303 | 10.11% | 16.79% |

| 100억원 - 500억원 | 80 | 2,072,538 | 22.66% | 12.69% | 77 | 2,033,369 | 21.63% | 13.69% |

| 50억원 - 100억원 | 27 | 201,011 | 7.65% | 1.23% | 28 | 208,104 | 7.87% | 1.40% |

| 10억원 - 50억원 | 54 | 126,740 | 15.30% | 0.78% | 50 | 132,116 | 14.04% | 0.89% |

| 10억원 미만 | 111 | 18,060 | 31.44% | 0.11% | 124 | 18,311 | 34.83% | 0.12% |

| 자료 : 식품의약품통계연보 2017 |

정부의 리베이트 규제 강화에 따른 영업환경 위축과 제네릭 시장의 성장정체, 대규모 약가인하 등으로 인하여 제약산업 전반의 성장세가 다소 둔화된 상황인 가운데, 이를 만회하기 위해 주요 제약사를 중심으로 다국적 제약사와의 품목교류 및 공동 마케팅 등의 업무제휴를 적극적으로 추진하고 있습니다. 다국적 제약사들도 대형 품목의 특허만료로 글로벌 선진 시장의 성장성이 약화된 가운데 국내 우수 업체를 통한 파이프라인 보강을 도모하고 있습니다. 또한 2012년 대규모 일괄 약가인하가 단행되면서 상대적으로 다국적사 오리지널의 약가인하 타격이 큰 상황으로 이를 완화하기 위해 국내 유통망을 확대하는 추세입니다.

| [주요 제약사의 제품 / 상품 매출액 추이] |

| (단위 : 조원, %) |

|

|

대형 제약사 상품매출 비중 추이- |

| 주1) 대형 제약사는 2016년 매출액 3,500억원 이상 상장제약사 중 LG생명과학 제외 12개사(유한양행, 한미약품, 녹십자, 대웅제약, 제일약품, 종근당, 광동제약, 동아에스티, 일동제약, JW중외제약, 보령제약, 한독) 별도 합산 기준 |

| 자료 : 한국기업평가 |

이러한 추세에 따라, 주요제약사들의 상품 판매비중은 2010년 매출대비 27.0%이었으나, 2011년부터 지속적으로 상승하여 2017년 3분기에는 매출대비 47.7%까지 상승하였습니다. 국내 제약사들은 오리지널 의약품 도입으로 매출을 늘리고 기업의 외형을 유지시킬 수 있지만 상품매출의 경우 수익성이 제품보다 열위하며, 도입되는 상품의 계약기간이 연장이 되지 않는다면 매출이 급감할 가능성이 있습니다. 또한 글로벌제약사가 계약기간 동안 독자 영업망을 확충하여 직접 대형병원 및 의원을 상대로 영업을 개시한다면 국내 제약사의 시장점유율 및 매출이 감소할 수 있습니다. 투자자 여러분께서는 이점 유의하시기 바랍니다.

[생산설비 구축을 위한 투자 증가 위험]

| 카. 제약산업은 인간의 생명과 보건에 관한 제품을 생산하기 때문에 그 생산공정을 엄격히 관리하기 위하여 의약품 생산 시 GMP(우수의약품 제조기준)에 따라 생산설비 확보 가 필요합니다. 규정에 적합한 원료의약품 생산설비 구축에는 대규모 투자와 오랜 기간이 소요되므로, 제약회사에 재무적 부담으로 작용할 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. |

제약산업은 인간의 생명과 보건에 관련한 제품을 생산하는 국민의 건강과 직결된 사업이기 때문에 의약품 허가, 보험 약가 등재 뿐만이 아니라 생산, 유통, 판매에 이르기까지 타 산업에 비해 그 과정이 매우 엄격하게 관리되고 있습니다.

의약품 제조사의 생산공정에는 GMP(Good Manufacturing Practice, 우수의약품 제조기준)가 적용됩니다. GMP는 품질이 고도화된 우수의약품을 제조하기 위해 원료의 입고에서부터 출고에 이르기까지 제조 및 품질관리 전반에 걸쳐 지켜야 할 규범이며, 우수한 의약품을 일정하고 재현성 있게 생산하기 위하여 제조설비 및 QC 장비의 적격성(Qualification), 공정의 유효성 입증(Validation), 작업자의 교육 및 훈련, 작업장의 환경 등에 이르기까지 제조 및 품질관리 관련 모든 연관된 사항을 통제하는 기준입니다.

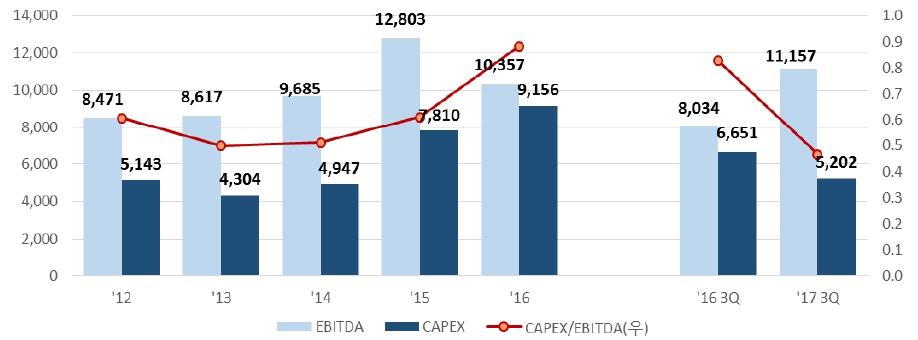

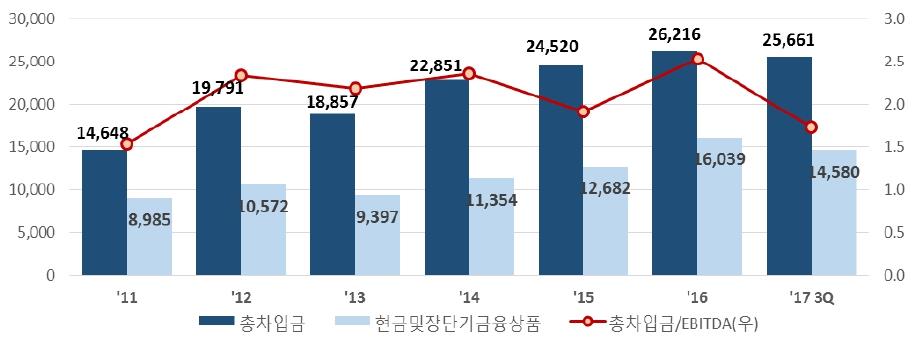

| [정부의 의약품 품질관리 규제] |

|

명 칭 |

주요 내용 |

|

GMP 의무화 |

- GMP는 현대화ㆍ자동화된 제조 시설과 엄격한 공정 관리로 의약품 제조 공정상 발생할 수 있는 인위적인 착오를 없애고 오염을 최소화함으로써 안정성이 높은 고품질의 의약품을 제조 관리운영체계 |

|

품목별 밸리데이션 의무화 |

- 밸리데이션은 특정한 공정과 방법ㆍ기계설비ㆍ시스템이 미리 설정돼 있는 판정 기준에 맞는 결과를 일관되게 도출한다는 것을 검증해 문서화하는 제도 |

국내의 경우 GMP가 2008년 도입되었으며 기존에는 제형 별로 GMP 지정을 받으면 그 제형에 속한 모든 품목의 제조가 가능했으나 앞으로는 개별 품목 허가 시 마다 국내외 의약품 제조 현장을 지도 및 점검하는 것이 반드시 요구되어 이를 위해 국내 제약업체들은 각 분류에 적합한 GMP 생산시설을 구비해야 합니다. 이에 따라 국내 제약업체는 시설설비를 지속적으로 확대하여 국내 주요제약사의 시설 및 설비투자의 금액이 지속적으로 증가하는 추세입니다. 국내 10대 제약사의 CAPEX 규모는 2013년 4,947억원에서 2016년에는 9,156억원으로 증가하였습니다. 2017년에는 3분기까지 전년 동기대비 CAPEX 규모가 감소하엿지만 향후 제약회사들의 CAPEX 규모에 대해서 지속적인 모니터링이 필요합니다. 또한 CAPEX 증가에 따라 차입금 부담도 지속적으로 증가하고 있는 것으로 분석됩니다.

| [주요 제약사 EBITDA 및 CAPEX 추이] |

|

|

주요 제약사 ebitda 및 capex- |

| 자료 : 한국신용평가 |

| 주) 10개 주요 제약사 : 녹십자, 유한양행, 한미약품, 대웅제약, 동아에스티, 제일약품, 광동제약, 일동제약, 종근당, 셀트리온 |

| [주요 제약사 차입금 추이] |

|

|

주요 제약사 차입금 현황- |

| 자료 : 한국신용평가 |

| 주) 10개 주요 제약사 : 녹십자, 유한양행, 한미약품, 대웅제약, 동아에스티, 제일약품, 광동제약, 일동제약, 종근당, 셀트리온 |

SK케미칼(주)의 Life Science 사업부문도 GMP적용을 받고 있으며, 안동 백신공장인 L House의 경우 2011년 착공, 2013년 준공, 2014년 GMP 승인 획득, 2015년 상업생산을 개시하였으며, 개시 이후 GMP기준 유지를 위한 비용까지 포함하여 총 1,962억원을 GMP 기준하의 백신공장 확보 및 유지를 위해 지출한 바 있습니다.

GMP 제도로 인한 투자 및 비용 증가로 인하여 주요 제약회사의 차입금이 증가하고 있으며. 향후에도 생산시설을 규정에 맞게 운영하기 위하여 지속적인 투자 및 이에 따른 제약회사들의 재무부담 또한 증가할 수 있습니다. 투자자 여러분께서는 이점 유의하시기 바랍니다.

[글로벌 경기상황에 따른 석유화학 업황의 위험]

| 타. 석유화학산업은 실생활과 밀접한 관련을 갖고 있어 경기 변동에 따라 직접적인 영향을 받고 있습니다. 이에, 경기 회복에 대한 우호적인 전망에도 불구하고 국내외 경제의 침체가 심화되거나 회복이 지연될 경우에는 산업 전반의 매출 및 수익에 부정적인 영향을 미칠 수 있으니 투자자께서는 석유화학산업의 높은 경기 민감성과 경제의 하방리스크요인을 충분히 숙지하시어 투자에 임해주시기 바랍니다. |

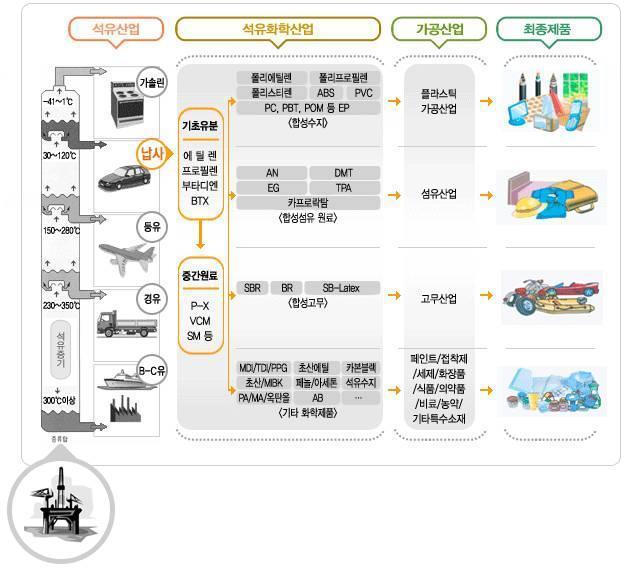

석유화학산업은 원유 또는 나프타(Naphtha)등을 원료로 에틸렌, 프로필렌, 부타디엔, 벤젠 등 기초 제품을 생산하는 공업과 이를 원료로 하여 합성수지, 합성고무, 합섬원료 등을 생산하는 공업을 포괄하는 사업으로 다양한 산업에 광범위하게 사용되는 기초소재산업이며, 대규모 설비투자가 소요되는 기술집약적, 자본집약적 장치산업의특징을 지니고 있습니다.

| [석유화학산업의 개요] |

|

|

석유화학산업-(설명서) |

| 자료: 한국석유화학협회 |

석유화학제품은 철강산업과 함께 자동차, 전자, 건설 등의 산업에 소재를 공급하는 기초소재 산업으로 생활용품, 산업용품, 건축자재 등의 소재로 쓰임은 물론 천연자원의 대체품으로서 금속, 천연섬유, 피혁, 천연고무, 목재 등 용도가 광범위한 기초 원자재입니다. 석유화학제품은 사치재 보다는 생필품, 내구재보다는 소모재적인 제품의 원료로 주로 사용되고 있습니다. 이러한 특성상 석유화학산업은 전방산업의 경기에 좌우되며, 국내 및 세계 경기 변동에 큰 영향을 받습니다. 다만, 동 산업에 영향을 미치는 전방산업이 전 산업에 걸쳐있어 경기 하락시 타 산업에 비해 침체 정도가 분산되는 모습을 나타내고 있습니다.

한국은행에서 2018년 1월 발표한 2018년 경제전망보고서에 따르면, 2017년 예상 국내 GDP성장률은 연간 3.1%입니다. 특히 양호한 소비심리와, 정부정책등에 힘입은 민간소비의 성장률이 2017년 상반기 2.1%에서 2017년 하반기 2.8%로 0.7%p 증가하며 연성장률을 이끌고 있습니다. 그러나 건물 착공면적 감소, SOC 예산 감축 등의영향으로 건설투자 및 설비투자의 성장률은 둔화되었습니다.

특히 SK케미칼(주)가 생산하는 PETG, Bio Diesel, Polyester 접착용 수지 등 주요 상품은 생산재라는 특성상, 설비투자의 감소 등 전반적인 가공산업의 성장둔화는 당사가 생산하는 주요 상품에 대한 수요 감소로 이어질 수 있습니다.

[국내 경제전망]

| (단위 : %) |

| 내 용 | 2017 | 2018 (예상치) |

2019 (예상치) |

||||

| 상반기 | 하반기 (예상치) |

연간 (예상치) |

상반기 | 하반기 | 연간 | 연간 | |

| GDP | 2.8 | 3.4 | 3.1 | 3.2 | 2.8 | 3.0 | 2.9 |

| 민간소비 | 2.1 | 2.8 | 2.5 | 2.9 | 2.5 | 2.7 | 2.7 |

| 설비투자 | 15.9 | 12.8 | 14.3 | 2.1 | 2.9 | 2.5 | 2.3 |

| 지식재산생산물투자 | 2.6 | 3.4 | 3.0 | 3.3 | 2.6 | 2.9 | 2.7 |

| 건설투자 | 9.4 | 5.4 | 7.2 | -0.5 | 0.0 | -0.2 | -2.0 |

| 상품수출 | 4.2 | 3.0 | 3.6 | 3.0 | 4.2 | 3.6 | 3.5 |

| 상품수입 | 9.3 | 5.3 | 7.3 | 2.2 | 4.1 | 3.2 | 3.1 |

| 취업자수 증감 주1) | 36 | 27 | 32 | 28 | 33 | 30 | 29 |

| 실업률 | 4.1 | 3.4 | 3.7 | 4.1 | 3.4 | 3.8 | 3.7 |

| 고용률 | 60.3 | 61.1 | 60.7 | 60.6 | 61.6 | 61.0 | 61.4 |

| 경상수지 주2) | 357 | 428 | 785 | 350 | 400 | 750 | 740 |

| 상품수지 | 569 | 621 | 1,190 | 580 | 590 | 1,170 | 1,180 |

| 서비스,본원,이전소득 | -212 | -193 | -405 | -230 | -190 | -420 | -440 |

| 주1) 전년동기대비 증감, 만명 기준 주2) 억달러 기준 (출처 : 한국은행 2018 경제전망보고서 (2018.01)) |

미국경제는 경제심리 호조, 확장적 재정정책 등으로 민간소비 및 기업투자가 개선되며, 2017년 성장률 예상치 2.2~2.5% 사이에서 견조한 성장세를 보이고 있습니다. 그러나 통화정책 정상화 과정에서의 FOMC 금리 인상, 확장적 재정정책으로 인한 재정건전성 악화가능성 등이 위험 요인으로 잠재되어 있으며, 이는 미국 뿐만 아니라 전세계적인 경기 불확실성을 초래하는 요인입니다.

한편 트럼프 정부 출범 이후 추진되고 있는 한-미 FTA 재협상, 관세정책의 변화 등 미국의 경제정책관련 불확실성 및 글로벌 보호무역 강화 등이, 단기간 내 국가간 무역협정의 급변 가능성이 크지는 않더라도, 향후 미국 경제의 하방 리스크로 작용할 수 있을 것으로 예상되어, 트럼프 행정부의 주요 경제정책 도입에대한 면밀한 관찰이 필요할 것으로 판단됩니다.

[미국 경제성장률 전망]

| (단위 : %) |

| 전망기관 | 전망시점 | 2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

| IMF | 17.10월 | 2.2 | 2.3 | 1.9 |

| OECD | 17.11월 | 2.2 | 2.5 | 2.1 |

| World Bank | 18.01월 | 2.3 | 2.5 | 2.2 |

| Global Insight | 17.12월 | 2.3 | 2.6 | 2.3 |

| 71개 IB평균 | 17.12월 | 2.3 | 2.6 | 2.2 |

| 연준 주1) | 17.12월 | 2.4~2.5 | 2.2~2.6 | 1.9~2.3 |

| 주1) 4/4분기 기준 전년동기대비 (출처 : 한국은행 2018 경제전망보고서 (2018.01)) |

유로지역의 경제는 양호한 성장세를 유지할 것으로 전망됩니다. 고용상황 및 기업심리 등이 개선되며 소비 및 투자가 확대될 것으로 예상되나, 영국과 EU간 브렉시트(Brexit) 협상의 애로, 이탈리아 총선(2018년 3월) 이후 반EU세력의 부상 가능성 등 정치적 불확실성이 경제성장을 제약하고 있는 상황입니다. 그 결과 주요 기관에서 전망한 유로존의 2018년 예상 경제성장률은 1.9 ~ 2.3%로 2017년 2.1 ~ 2.4%에 비해 낮은 양상을 띄고 있습니다.

[유로존 경제성장률 전망]

| (단위 : %) |

| 전망기관 | 전망시점 | 2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

| IMF | 17.10월 | 2.1 | 1.9 | 1.7 |

| OECD | 17.11월 | 2.4 | 2.2 | 1.9 |

| World Bank | 18.01월 | 2.4 | 2.1 | 1.7 |

| Global Insight | 17.12월 | 2.4 | 2.2 | 1.8 |

| 47개 IB평균 | 17.12월 | 2.3 | 2.2 | 1.8 |

| ECB | 17.12월 | 2.4 | 2.3 | 1.9 |

| EU 집행위 | 17.11월 | 2.2 | 2.1 | 1.9 |

| (출처 : 한국은행 2018 경제전망보고서 (2018.01)) |

일본은 2016년 8월 28조엔 규모의 경제대책(21세기형 인프라 투자, 구마모토 지진 피해복구 사업 등)으로 대규모의 공공투자를 집행했으나, 이는 대부분 이미 집행완료되어 공공투자가 차츰 줄어드는 가운데, 수출과 설비 투자가 호조를 이어나가고 있습니다. 또한 아베총리가 2017년 10월, 3%의 구체적인 임금인상률 수치를 언급하며 임금인상을 독려한 결과, 임금이 상승되어 이에 힘입은 민간소비가 완만하게 회복될 것으로 전망됩니다.

그러나, 미국의 경제전망에서 언급한 바와 같이 美 트럼프 행정부의 글로벌 보호무역주의 강화 등 대외적 악재가 발생할 가능성이 높을 뿐만아니라 고령화라는 일본 내부의 구조적 취약성은 일본경제의 성장을 제약하는 걸림돌로 작용할 것으로 예상됩니다.

[일본 경제성장률 전망]

| (단위 : %) |

| 전망기관 | 전망시점 | 2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

| IMF | 17.10월 | 1.5 | 0.7 | 0.8 |

| OECD | 17.11월 | 1.5 | 1.2 | 1.0 |

| World Bank | 18.01월 | 1.7 | 1.3 | 0.8 |

| Global Insight | 17.12월 | 1.8 | 1.2 | 0.7 |

| 58개 IB평균 | 17.12월 | 1.6 | 1.3 | 1.0 |

| 일본경제연구센터 주1) | 17.12월 | 1.7 | 1.4 | 0.8 |

| (출처 : 한국은행 2018 경제전망보고서 (2018.01)) |

중국경제는 질적 성장을 위한 구조개혁 및 디레버리징 정책 추진으로 성장률이 다소 둔화될 전망입니다. 중국 정부는 과잉설비 및 기업부채의 축소, 환경보호, 금융리스크 예방 등의 정책을 지속적으로 시행할 계획이며, 이에 따른 고정투자의 성장세가 둔화될 전망입니다. 그러나 양호한 대외여건과 소비의 증가가 이를 만회하며 성장률 둔화폭은 제한적일 것으로 전망됩니다. 이에 2018년 중국의 경제성장률 예상은 2017년 6.8%에서 다소 둔화된, 6.4~6.7% 사이에서 양호한 전망치를 보이고 있습니다.

[중국 경제성장률 전망]

| (단위 : %) |

| 전망기관 | 전망시점 | 2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

| IMF | 17.10월 | 6.8 | 6.5 | 6.3 |

| OECD | 17.11월 | 6.8 | 6.6 | 6.4 |

| World Bank | 18.01월 | 6.8 | 6.4 | 6.3 |

| Global Insight | 17.12월 | 6.8 | 6.5 | 6.2 |

| 56개 IB평균 | 17.12월 | 6.8 | 6.4 | 6.2 |

| 사회과학원 | 17.12월 | 6.8 | 6.7 | - |

| (출처 : 한국은행 2018 경제전망보고서 (2018.01)) |

인도 및 아세안 5개국은 소비 및 투자를 중심으로 성장세가 확대될 것으로 보입니다. 인도의 국책은행 자본확충 계획과 아세안 5개국의 인프라 투자 예산 증가 등이 신흥국의 성장세를 증가시키는 주요 요인입니다. 브라질, 러시아 경제도 자원수출 증가 및 내수 개선에 힘입어 회복세를 보일 전망입니다. 그러나 브라질의 정치불안, 러시아에 대한 미국의 경제제재 등 경기불확실성을 초래할 위험도 내재되어 있습니다.

[신흥국 경제성장률 전망]

| (단위 : %) |

| 전망기관 | 전망시점 | 인도 | 브라질 | 러시아 | 아세안 5국 주1) | ||||||||

| 2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

2017 (예상치) |

2018 (예상치) |

2019 (예상치) |

||

| IMF | 17.10월 | 6.7 | 7.4 | 7.8 | 0.7 | 1.5 | 2.0 | 1.8 | 1.6 | 1.5 | 5.2 | 5.2 | 5.3 |

| OECD | 17.11월 | 6.7 | 7.0 | 7.4 | 0.7 | 1.9 | 2.3 | 1.9 | 1.9 | 1.5 | 5.2 | - | - |

| World Bank | 18.01월 | 6.7 | 7.3 | 7.5 | 1.0 | 2.0 | 2.3 | 1.7 | 1.7 | 1.8 | 5.3 | 5.3 | 5.2 |

| Global Insight | 17.12월 | 6.7 | 7.4 | 7.6 | 1.1 | 2.1 | 3.4 | 1.8 | 2.0 | 1.8 | 5.3 | 5.2 | 5.2 |

| 5개 IB평균 | 18.01월 | 6.6 | 7.6 | 7.8 | 1.1 | 2.6 | 2.7 | 1.8 | 2.1 | 2.0 | 5.3 | 5.3 | 5.5 |

| 주1) 인도네시아, 태국, 말레이시아, 필리핀, 베트남 (출처 : 한국은행 2018 경제전망보고서 (2018.01)) |

결과적으로, 글로벌 경기는 수년간 지속되어왔던 소비침체 및 저조한 고용수준 등에서 벗어나 점차 회복되어가는 양상을 보이고 있습니다. 그러나, 기축통화국으로서 전세계 경기에 중요한 영향력을 행사하는 미국의 정권교체 및 트럼프 행정부의 새로운 경제 및 무역정책 등은 전세계 경제의 불확실한 주요 요인으로 작용할 것으로 예상됩니다. 따라서 석유화학산업의 높은 경기민감도를 고려하였을 때, 국내외의 경기변동이 산업 전반의 매출 및 수익성에 부정적인 영향을 야기할 수 있습니다. 투자자들께서는 투자 전 이 점을 숙지하신 후 투자에 임하시기 바랍니다.

[유가 및 환율 변동 위험]

| 파. 석유화학산업은 매출원가 중 원재료 가격이 차지하는 비중이 높고 대부분을 해외에서 수입하는 산업의 특성상 원재료가격 및 환율 변동에 따라 수익성에 영향을 받습니다. 석유화학산업의 기초 원재료인 나프타(Naphtha)는 원유 정제 과정에서 생산되는 제품으로 가격이 유가에 비례한다는 점에서 석유화학산업제에 원재료비 부담과 제품 가격결정에 유가는 중요한 변수입니다. 또한 석유화학산업은 대부분의 원재료를 수입에 의존하며 수출 비중이 높은 산업으로 환율이 수익성에 크게 영향을 미칩니다. 환율 상승은 석유화학 업체에 원재료비 부담을 다소 가중시킬 수 있으나, 수출 비중이 높은 국내 석유화학산업의 특성상 수출 경쟁력이 강화되는 긍정적인 면이 존재하며, 환율 하락은 반대 효과가 야기됩니다. 투자자 분들께서는 유가 및 환율 변동에 따른 석유화학 산업의 위험을 충분히 숙지하시어 투자에 임하시기 바랍니다. |

[유가 변동 위험]

석유화학제품은 일반적으로 원재료비 비중이 제조원가의 75% 이상을 차지합니다. 기초 원재료인 나프타(Naphtha)는 원유 정제 과정에서 생산되는 제품으로 유가에 비례한다는 점에서 유가는 원재료비 부담과 제품 가격결정에 중요한 변수입니다.

유가 상승은 제품수급이 타이트한 상황에서 가격전가에 의한 제품가격 상승에 따라 석유화학 업체의 수익성이 확대 (원재료 투입과 제품매출 간 보통 1~2개월의 차이가발생하므로 저가재고 투입)되는 양상을 보이나, 전방산업의 침체나 제품수급 완화시 원가부담으로 작용하게 됩니다. 반면 유가 하락은 제품 수급이 타이트한 상황에서는 제품가격 하락 속도가 낮아, 석유화학 업체의 수익성이 확대 되는 양상을 보이나, 전방산업의 침체나 제품수급 완화시에는 급격한 제품가격 하락으로 인해 수익성 악화(1~2개월 전 높은 원재료 비용이 가격 하락으로 인해 고가 재고 투입)의 양상을 보일 수 있습니다.

| [최근 3년간 유가 추이] | (단위 : 달러/배럴) |

|

|

국제유가 추이- |

| 주) WTI(서부텍사스유) 기준 |

| 자료 : NYMEX |

국제원유가격은 미국 원유 재고감소 및 투기적 수요의 증가 등으로 인해 상승 추세를보이다가 2008년 말 전 세계적인 금융위기로 인해 2009년 초 배럴당 40달러 수준까지 급락하였습니다. 이후 경기회복세에 힘입어 2010년 80달러 선을 회복한 이후 완만한 모습을 보이다가 2011년 4월말까지 달러화 약세와 중동 및 북아프리카의 정치적 불안 등으로 인해 지속적인 상승세를 보이며 배럴당 110달러 선을 넘어섰습니다. 하지만 2011년 이후 중국의 부진한 경제성장 전망 및 미국 경기침체, 국제에너지기구(IEA:International Energy Agency)의 비축유 방출 등의 영향으로 두바이 원유가가 배럴당 100달러선을 하회하였다가 다시 회복하는 등, 경기 전망 등에 따라 상승/하락을 반복하면서 여전히 높은 변동성을 보였습니다.

2016년 01월 16일 이란에 대한 경제제재가 공식적으로 해제된 이후 유가는 공급량 증가에 대한 우려로 2016년 01월 16일 WTI 기준 배럴당 26.21달러까지 하락하였습니다. 그러나 지속되는 저유가로 인한 주요 산유국들의 재정적자 심화에 따른 원유 생산 동결 기대, 미 Fed의 기준금리 동결로 인한 달러화 약세 등에 힘입어 유가는 한 달여 만에 약 50% 상승, 배럴당 41.52달러까지 회복했습니다. 2016년 상반기까지 상승세를 이어오던 국제 유가는 6월 말 이후 OPEC 원유 생산량 증가에 따른 공급과잉 심화 우려로 8월까지 하락하는 모습을 보이다, 일부 산유국의 생산량 합의 보도 및 OPEC 회원국 간 비공식 회담이 열릴 것이라는 보도와 함께 다시 급등하였습니다. 이후 10월 중순까지 상승세를 보이던 유가는 OPEC에 대한 시장의 불신과 달러화 강세로 인해 하락전환 하였으나, 2016년 11월 30일(현지시각) 오스트리아 빈에서 열린 OPEC 정례회의에서 OPEC 회원국들의 감산합의(일일 원유 생산량을 120만배럴감산)가 이루어지면서 반등에 성공하였습니다.

2017년 1월 WTI 기준 배럴당 53.1달러로 시작한 국제유가는 2월 배럴당 53.5달러로 소폭 상승하였으나 3월 배럴당49.7달러를 기록하며 배럴당 50달러 아래로 하락하였습니다. 이후 4월 배럴당51.1달러로 일시적으로 반등하였지만 5월 배럴당48.5달러로 하락하였습니다. 2017년 5월 25일 국제석유수출기구(OPEC) 회원국과 러시아등 비 회원국은 OPEC 정기총회에서 기존 2017년 6월말 종료 예정이었던 감산 이행기간을 2018년 3월말까지 9개월 연장에 합의하였습니다. 그럼에도 불구하고 내전에 따른 산업 피해로 감산 대상에서 제외된 리비아와 나이지리아 등 일부 산유국 중심으로 원유 생산량이 증가하며 WTI기준 국제유가는 2017년 8월 30일 기준으로 배럴당 46.0달러까지 하락하였습니다. 그러나 산유국의 감산 합의에 따른 효과 및 미국 셰일업체들의 생산 둔화, 글로벌 원유 수요 증가 등으로 유가는 2017년 12월 31일WTI기준 배럴당 60.42달러까지 상승하였습니다.

이처럼 국제유가는 저유가 기조 이후 최근 반등하는 추세를 보이고 있습니다. 향후 국제유가가 지속적인 상승 추세를 나타낼 지는 예측하기 어렵습니다. 그러나 향후 국제정세 불안 및 글로벌 경기 악화 등의 요인으로 국제 유가가 급격하게 변동할 경우 석유화학제품을 생산하는 업체들의 수익성이 큰 폭으로 변동될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

[환율 변동 위험]

석유화학산업은 대부분의 원재료를 수입에 의존하며 수출 비중이 높은 산업으로 환율이 수익성에 크게 영향을 미칩니다. 환율 상승은 석유화학 업체에 원재료비 부담을 다소 가중시킬 수 있으나, 수출 비중이 높은 국내 석유화학산업의 특성상 수출 경쟁력이 강화되는 긍정적인 면이 존재합니다. 이와 반대로 환율의 하락은 주요 원재료인 원유 도입 시 매입가격이 하락하는 긍정적인 효과가 있으나, 해외 경쟁업체 대비 가격 경쟁력 약화 및 원화 환산 매출액이 감소하는 부정적인 영향이 있습니다. 분할전 舊SK케미칼(주)의 별도기준 환율의 변동이 손익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 2017년 3분기 | 2016년 3분기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | (7,531,789) | 7,531,789 | (1,864,554) | 1,864,554 |

| CNY | 558,069 | (558,069) | 343,064 | (343,064) |

| EUR | 3,481,656 | (3,481,656) | 369,838 | (369,838) |

| GBP | 91 | (91) | 136 | (136) |