|

|

대표이사 서명(2016.05.17) |

정 정 신 고 (보고)

| 2016 년 5 월 17 일 |

1. 정정대상 공시서류 : 2015년 사업보고서

2. 정정대상 공시서류의 최초제출일 : 2015.03.30

3. 정정사항

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| Ⅵ. 이사회 등 회사의 기관에 관한 사항 1. 이사회에 관한 사항 2) 주요의결사항 가. 이사회의 주요활동내역 나. 이사회에서의 사외이사의 주요활동내역 |

사외이사 참석현황, 사외이사의 현황,이사의 독립성 등 기재내용 보완 | 주1) 정정 전 | 주1) 정정 후 |

주1) 정정 전

가. 이사회의 주요활동내역

| 회차 | 개최일자 | 의 안 내 용 | 가결여부 | 비 고 |

|---|---|---|---|---|

| 1 | 2015.02.10 | 2014년 재무제표(외부감사 전) 승인의 건 | 가결 | - |

| 2 | 2015.02.24 | 2014년 내부회계관리제도 운영 실태 기말평가 보고의 건 | 가결 | - |

| 3 | 2015.02.27 | 정기주주총회 소집 및 부의 안건 결정의 건 | 가결 | - |

| 4 | 2015.06.05 | 타법인 채무에 대한 법인 입보(보증)의 건(코나씨) | 가결 | - |

| 5 | 2015.06.05 | 타법인 채무에 대한 법인 입보(보증)의 건(코나엠) | 가결 | - |

| 6 | 2015.06.05 | 유형자산 매각의 건 | 가결 | - |

| 7 | 2015.07.31 | 한국산업은행 운영자금 차입의 건 | 가결 | - |

| 8 | 2015.10.23 | 타법인 주식 출자 약정의 건 (한국카카오은행(주)) | 가결 |

- |

| 9 | 2015.11.09 | 한국수출입은행 히든챔피언 크레딧라인 한도 재약정 승인의 건 | 가결 |

- |

나. 이사회에서의 사외이사의 주요활동내역

| 회 차 | 개최일자 | 사외이사 참석인원 | 비 고 |

|---|---|---|---|

| 1 | 2015.02.10 | 2명 | - |

| 2 | 2015.02.24 | 1명 | - |

| 3 | 2015.02.27 | 2명 | - |

| 4 | 2015.06.05 | 2명 | - |

| 5 | 2015.06.05 | 2명 | - |

| 6 | 2015.06.05 | 2명 | - |

| 7 | 2015.07.31 | 2명 | - |

| 8 | 2015.10.23 | 2명 | - |

| 9 | 2015.11.09 | 2명 | - |

주2) 정정 후

2) 이사회의 주요활동내역

| 회차 | 개최일자 | 의 안 내 용 | 가결여부 | 사외이사 | 비 고 | ||

|---|---|---|---|---|---|---|---|

| 손상진 (출석률: 100%) |

조원호 (출석률: 100%) |

정두환 (출석률: 66.67%) |

|||||

| 1 | 2015.02.10 | 2014년 재무제표(외부감사 전) 승인의 건 | 가결 | 찬성 | - | 찬성 | - |

| 2 | 2015.02.24 | 2014년 내부회계관리제도 운영 실태 기말평가 보고의 건 | 가결 | 찬성 | - | 불참 | - |

| 3 | 2015.02.27 | 정기주주총회 소집 및 부의 안건 결정의 건 | 가결 | 찬성 | - | 찬성 | - |

| 4 | 2015.06.05 | 타법인 채무에 대한 법인 입보(보증)의 건(코나씨) | 가결 | 찬성 | 찬성 | - | - |

| 5 | 2015.06.05 | 타법인 채무에 대한 법인 입보(보증)의 건(코나엠) | 가결 | 찬성 | 찬성 | - | - |

| 6 | 2015.06.05 | 유형자산 매각의 건 | 가결 | 찬성 | 찬성 | - | - |

| 7 | 2015.07.31 | 한국산업은행 운영자금 차입의 건 | 가결 | 찬성 | 찬성 | - | - |

| 8 | 2015.10.23 | 타법인 주식 출자 약정의 건 (한국카카오은행(주)) | 가결 |

찬성 | 찬성 | - | - |

| 9 | 2015.11.09 | 한국수출입은행 히든챔피언 크레딧라인 한도 재약정 승인의 건 | 가결 |

찬성 | 찬성 | - | - |

3) 사외이사의 현황

| 성 명 | 주요경력 | 최대주주등과의 이해관계 |

대내외 교육 참여현황 |

비 고 |

|---|---|---|---|---|

| 손상진 | 서강대학교 이공대학 화학과 졸업 KBS스포츠국 국장역임 대구 세계육상선수권대회 미디어국장 인천아시안게임 미디어본부장 |

해당사항 없음 | 해당사항 없음 | 제16기 정기주주총회에서 신규선임 |

| 조원호 | 홍익대학교 무역학과 졸업 (주)대농 근무 (주)상미데코레이션 대표이사 |

해당사항 없음 | 해당사항 없음 | 제17기 정기주주총회에서 신규선임 |

| 정두환 | 연세대학교 사회학과 졸업 국회 정책연구위원 국회 산업자원위원장 보좌관 KPMG Consulting(현 Bearingpoint) 한국지사 본부장 한국가스안전공사 부사장 극동대학교 교양학부 겸임교수 |

해당사항 없음 | 해당사항 없음 | 제17기 정기주주총회일에 사임 |

4) 이사의 독립성

이사회는 법령 또는 정관에 정하여진 사항, 주주총회로부터 위임받은 사항, 회사 경영의 기본방침 및 업무집행에 관한 중요사항을 의결합니다. 이사회는 이사 전원으로 구성하며, 의장은 정관에 의거합니다. 이사회는 필요시 수시로 개최 되며, 과반수 출석과 출석이사 과반수 찬성이 충족 시 결의됩니다.

또한, 당사는 의사록에 의사의 경과요령과 그 결과를 기재하고 기명날인하여 본사에 비치하고 있습니다. 당사는 사외이사후보추천위원회 설치 및 구성에 해당사항이 없으며, 구성되어 있지 않습니다.

【 대표이사 등의 확인 】

|

|

대표이사 서명(2016.05.17) |

사 업 보 고 서

(제 18 기)

| 사업연도 | 2015년 01월 01일 | 부터 |

| 2015년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2016 년 3 월 30 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 코나아이(주) |

| 대 표 이 사 : | 조 정 일 |

| 본 점 소 재 지 : | 서울특별시 영등포구 은행로30 (여의도동, 중소기업중앙회 본관 6층) |

| (전 화) 02-2168-7500 | |

| (홈페이지) http://www.konai.co.kr | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 유기현 |

| (전 화) 02-2168-7500 | |

【 대표이사 등의 확인 】

|

|

확인서_대표이사등_2016.03.30 |

I. 회사의 개요

1. 회사의 개요

1) 지배기업의 개요

가. 회사의 법적·상업적명칭

- 당사의 명칭은 "코나아이 주식회사"라고 표기합니다. 또한 영문으로는 "KONA I CO.,LTD."라 표기합니다.

※ 당사의 명칭은 제14기 정기주주총회(2012.03.26)에서 승인을 통해 기존 "케이비테크놀러지 주식회사"에서 "코나아이 주식회사"로 상호변경을 하였으며, 영문은 기존 "Korea Electronic Banking Technology Co.,Ltd."에서 "KONA@I CO.,LTD."로 변경하였습니다. 그 후 제15기 정기주주총회(2013.03.22)에서 승인을 통해 영문상호를 "KONA I CO.,LTD."로 변경하였습니다.

나. 설립일자

- 당사는 1998년 3월 11일에 설립되었습니다. 또한, 회사의 주식이 2001년 10월 18일자로 상장되어 코스닥시장에서 매매가 개시되었습니다. 최초 상장시 소속부는 '벤처'였으며, 2007년 12월 21일에 소속부가 '벤처'에서 '일반'으로 변경되었습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

- 주 소 : 서울특별시 영등포구 은행로3 (여의도동, 익스콘벤처타워8층)

- 전화번호 : 02-2168-7500

- 홈페이지 : www.konai.co.kr

라. 중소기업 해당 여부

- 당사는 중소기업에 해당하지 않습니다.

마. 주요 사업의 내용 및 향후 추진하려는 신규사업

- 코나아이(주)와 그 종속회사(이하 "연결회사")는 스마트카드(Smart Card ; IC Chip이 내장된 카드) 관련 Total Solution을 제공하는 업체로서 스마트카드의 핵심기술인 자바(JAVA) 오픈 플랫폼 기반의 IC Chip OS(Operating System ; 운영체제)인 COS(Chip Operating System ; 칩운영체제)를 자체 개발, 제조 및 판매하는 스마트카드 전문 기업입니다. 또한, 독자 개발한 COS를 탑재한 다양한 스마트카드 제품군을 “KONA”라는 자체 브랜드를 이용하여 금융 IC Chip 카드, 이동 통신용 USIM(범용가입자인증모듈)카드, 후불 하이패스(Hi-pass)카드, 전자보건증(Health Card), 전자여권(e-Passport), 전자주민증(National ID Card), 스마트카드 발급을 위한 스마트카드 매니지먼트 시스템(Smartcard Management System)등의 스마트카드 산업 전반에 관련된 단일 사업부문을 전개하고 있습니다.

- 보다 상세한 내용은 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

바. 계열회사의 총수, 주요계열회사의 명칭 및 상장여부

- 2015년 12월 31일 현재 당사가 100% 지분 출자한 중국 북경 소재의 "북경심걸과기유한공사(北京芯杰科技有限公司)"란 법인, 99.85% 지분 출자한 인도 소재의 "KEB TECHNOLOGY INDIA PVT. LTD."란 법인, 100% 지분 출자한 방글라데시 소재의 "KONA SOFTWARE LAB LIMITED"란 법인, 100% 지분 출자한 미국 소재의 "KONA A, INC."란 법인, 67% 지분 출자한 중국 북경 소재의 "베이징 찌아인스커 소프트웨어 유한책임회사(Just Info System Co., Ltd.)"이 있으며, 해당 법인들은 현지 주식시장에 상장되어 있지 않습니다. 또한, 당사가 58.95% 지분을 소유한 "코나씨(주)((舊)(주)제이디씨텍))"란 법인, 100% 지분을 소유한 "코나에스(주)((舊)웹싱크(주))"가 있으며, 해당 법인 또한 주식시장에 상장되어 있지 않습니다.

- 당사는 2013년 7월 30일의 합병승인에 관한 이사회 결의에 따라 2013년 9월 2일 을 합병기일로 하여 (주)케이씨엠을 소규모 합병방식으로 흡수합병하여, 2013년 9월 3일에 합병등기를 완료하였습니다. 코나아이㈜와 ㈜케이씨엠의 소규모합병으로 코나아이㈜는 ㈜케이씨엠의 권리ㆍ의무를 승계하고 ㈜케이씨엠은 해산하였습니다.

2) 연결대상 종속회사 개황

| (단위 : 천원) |

| 상호 | 설립일 | 주소 | 주요사업 | 직전사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| 북경심걸과기유한공사 | 2008.08 | No. 1005. Air China Plaza, No.36 Xiaoyun Road, Chaoyang District, Beijing, China | 카드판매업 | 10,793,951 | 지분 50% 초과보유 |

- |

| KEBTECHNOLOGY INDIA PVT. LTD | 2010.02 | 1/24 ASAF ALI ROAD,NEW DELHI -110002 | 카드판매업 | 48,093 | 지분 50% 초과보유 |

- |

| KONA SOFTWARE LAB LIMITED | 2012.05 | ROAD NO-132, HOUSE NO-04, Z TOWER, 1ST FLOOR, GULSHAN-01, DHAKA-1212 |

연구개발 | 569,004 | 지분 50% 초과보유 |

- |

| KONA A, INC. | 2013.07 | 3003 N. 1ST ST., SUITE 204 SAN JOSE, CA 95134 |

카드판매업 | 8,713 | 지분 50% 초과보유 |

- |

| 코나씨(주) | 1978.09 | 경기도 김포시 대곶면 대명리370-12 | 카드제조및판매업 | 27,832,330 | 지분 50% 초과보유 |

O |

| 코나에스(주)(*1) | 1999.12 | 서울 금천구 벚꽃로 234 | 소트프웨어개발 공급 | 3,263,798 | 지분 50% 초과보유 |

- |

| 베이징 찌아인스커 소프트웨어 유한책임회사 (Just Info System Co., Ltd.)(*2) |

2010.08 | No. 1005A. Air China Plaza, No.36 Xiaoyun Road, Chaoyang District, Beijing, China | 연구개발 | 226,371 | 지분 50% 초과보유 |

- |

(*1) 전기 중 회사는 웹싱크㈜의 주식을 100% 취득하였으며, 그 후 웹싱크㈜는 코나에스㈜로 사명을 변경하였습니다.

(*2) 당기 중 회사는 베이징 찌아인스커 소프트웨어 유한책임회사 (Just Info System Co., Ltd.) 의 주식을 67% 취득하였습니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

베이징 찌아인스커 소프트웨어 유한책임회사 (Just Info System Co., Ltd.) |

당기 중 지분 67%를 인수하였습니다. |

| - | - | |

| 연결 제외 |

코나엠(주) | 당기 중 지분율이 14.29로 감소하였습니다. |

| - | - |

2. 회사의 연혁

- 최근 5사업연도 중 회사의 주된 변동내용은 다음과 같습니다.

| 년 월 | 내 용 |

|---|---|

|

2011년 02월 |

㈜케이씨엠 주식매수(취득후 지분율 100%) |

3. 자본금 변동사항

1) 증자(감자)현황

| (기준일 : | 2015년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2009년 05월 07일 | 주식매수선택권행사 | 보통주 | 31,000 | 500 | 2,982 | 상장일:2009.05.20 |

| 2009년 08월 13일 | 신주인수권행사 | 보통주 | 533,586 | 500 | 3,750 | 상장일:2009.08.31 |

| 2009년 10월 22일 | 신주인수권행사 | 보통주 | 320,152 | 500 | 3,750 | 상장일:2009.11.06 |

| 2009년 12월 23일 | 신주인수권행사 | 보통주 | 783,699 | 500 | 6,380 | 상장일:2010.01.11 |

| 2010년 07월 19일 | 신주인수권행사 | 보통주 | 845,924 | 500 | 6,380 | 상장일:2010.07.19 |

| 2011년 08월 22일 | 신주인수권행사 | 보통주 | 83,783 | 500 | 10,742 | 상장일:2011.09.06 |

| 2011년 10월 13일 | 신주인수권행사 | 보통주 | 150,000 | 500 | 6,380 | 상장일:2011.10.27 |

| 2011년 10월 31일 | 신주인수권행사 | 보통주 | 318,432 | 500 | 6,380 | 상장일:2011.11.14 |

| 2011년 11월 15일 | 신주인수권행사 | 보통주 | 46,546 | 500 | 10,742 | 상장일:2011.11.28 |

| 2011년 11월 25일 | 신주인수권행사 | 보통주 | 230,000 | 500 | 6,380 | 상장일:2011.12.13 |

| 2011년 12월 08일 | 신주인수권행사 | 보통주 | 83,783 | 500 | 10,742 | 상장일:2011.12.22 |

| 2012년 02월 24일 | 신주인수권행사 | 보통주 | 46,546 | 500 | 10,742 | 상장일:2012.03.12 |

| 2012년 05월 25일 | 신주인수권행사 | 보통주 | 195,494 | 500 | 10,742 | 상장일:2012.06.14 |

| 2012년 08월 31일 | 신주인수권행사 | 보통주 | 93,091 | 500 | 10,742 | 상장일:2012.09.14 |

| 2012년 09월 27일 | 신주인수권행사 | 보통주 | 65,164 | 500 | 10,742 | 상장일:2012.10.17 |

| 2013년 01월 15일 | 신주인수권행사 | 보통주 | 787,349 | 500 | 15,241 | 상장일:2013.01.30 |

| 2013년 05월 03일 | 신주인수권행사 | 보통주 | 55,855 | 500 | 10,742 | 상장일:2013.05.21 |

| 2013년 05월 20일 | 신주인수권행사 | 보통주 | 46,546 | 500 | 10,742 | 상장일:2013.05.31 |

| 2014년 05월 15일 | 신주인수권행사 | 보통주 | 1,061,252 | 500 | 10,742 | 상장일:2014.05.30 |

| 2014년 05월 20일 | 신주인수권행사 | 보통주 | 93,092 | 500 | 10,742 | 상장일:2014.06.03 |

| 2014년 05월 22일 | 신주인수권행사 | 보통주 | 176,848 | 500 | 10,742 | 상장일:2014.06.10 |

| 2014년 12월 23일 | 무상증자 | 보통주 | 3,562,495 | 500 | - | 상장일:2015.01.20 |

4. 주식의 총수 등

1) 주식의 총수 현황

| (기준일 : | 2015년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 15,559,118 | - | 15,559,118 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 15,559,118 | - | 15,559,118 | - | |

| Ⅴ. 자기주식수 | 122,747 | - | 122,747 | (*1) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 15,436,371 | - | 15,436,371 | - | |

(*1) 당사는 무상증자를 2014년 12월 23일 기준으로 진행하면서 발생한 단수주(1,110.80주)를 상장 초일(2015년 1월 20일) 종가 35,850원에 매수하였습니다.

주주명부상의 단수주 반영일은 무상증자 배정일(2014년 12월 23일)에 처리되었고,

이와 관련된 회계처리는 2015년에 반영되었기에 2014년 감사보고서상의 자기주식수는 121,637주로 사업보고서상의 자기주식수 122,747주와 1,110주의 차이가 발생하고 있습니다.

2) 자기주식 취득 및 처분 현황

| (기준일 : | 2015년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 121,637 | - | - | - | 121,637 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 121,637 | - | - | - | 121,637 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,110 | - | - | - | 1,110 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 122,747 | - | - | - | 122,747 | (*1) | ||

| 우선주 | - | - | - | - | - | - | |||

(*1) 당사는 무상증자를 2014년 12월 23일 기준으로 진행하면서 발생한 단수주(1,110.80주)를 상장 초일(2015년 1월 20일) 종가 35,850원에 매수하였습니다.

주주명부상의 단수주 반영일은 무상증자 배정일(2014년 12월 23일)에 처리되었고,

이와 관련된 회계처리는 2015년에 반영되었기에 2014년 감사보고서상의 자기주식수는 121,637주로 사업보고서상의 자기주식수 122,747주와 1,110주의 차이가 발생하고 있습니다.

5. 의결권 현황

당사가 발행한 보통주식수는 15,559,118주이며, 정관상 발행할 주식의 총수 50,000,000주의 31.12%에 해당합니다. 발행주식 중 회사가 보유하고 있는 자기주식은 122,747주이며 동 주식수를 제외할 경우 의결권 행사 가능 주식수는 15,436,371주입니다.

| (기준일 : | 2015년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 15,559,118 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 122,747 | 자기주식 |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 15,436,371 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

1) 배당정책, 배당제한에 관한 사항

- 당사의 배당실행여부는 제반 여러가지 상황들을 고려하여 결정되며, 2015년의 경우, 주당 325원의 현금배당 결의하여 2016년 4월에 지급할 예정입니다. 2016년 한해도 회사의 가치 제고를 통한 주주권익보호에 더욱 힘쓸 수 있도록 노력하겠습니다.

2) 최근 3사업연도 배당에 관한 사항

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제18기 | 제17기 | 제16기 | ||

| 주당액면가액 (원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | 28,845 | 25,732 | 21,259 | |

| 주당순이익 (원) | 1,869 | 1,669 | 2,026 | |

| 현금배당금총액 (백만원) | 5,017 | 3,859 | 2,098 | |

| 주식배당금총액 (백만원) | - | - | - | |

| (연결)현금배당성향(%) | 17.4 | 15.0 | 9.9 | |

| 현금배당수익률 (%) | 보통주 | 0.98 | 0.76 | 0.7 |

| 우선주 | - | - | - | |

| 주식배당수익률 (%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금 (원) | 보통주 | 325 | 250 | 200 |

| 우선주 | - | - | - | |

| 주당 주식배당 (주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

※ 주당순이익은 기본주당 순이익입니다.

※ 주당순이익의 산출근거 : 당기순이익 ÷해당 사업연도의 가중평균주식수

II. 사업의 내용

1. 사업의 개요

당 연결회사는 스마트카드(Smart Card ; IC Chip이 내장된 카드) 관련 Total Solution 및 인증 결제 플랫폼을 제공하는 업체로서 스마트카드의 핵심기술인 자바(JAVA) 오픈 플랫폼 기반의 IC Chip OS(Operating System ; 운영체제)인 COS(Chip Operating System ; 칩운영체제)를 자체 개발, 제조 및 판매하는 스마트카드 전문 기업입니다. 또한, 독자적으로 개발한 COS를 탑재한 다양한 스마트카드 제품군을 “KONA”라는 자체 브랜드를 이용하여 금융 IC Chip 카드, 이동 통신용 USIM(범용가입자인증모듈)카드, 후불 하이패스(Hi-pass)카드, 전자보건증(Health Card), 전자여권(e-Passport), 전자주민증(National ID Card), 스마트카드 발급을 위한 스마트카드 매니지먼트 시스템(Smartcard Management System)등의 스마트카드 산업 전반에 관련된 사업부문을 전개하고 있습니다. 또한 최근에는 신성장 동력에 약 300억원을 투자하여 인증, 결제 플랫폼과 솔루션 사업에 매진하고 있습니다.

당사는 국내뿐만 아니라 세계시장에서도 인정받는 글로벌 기업으로 성장해 나가고 있습니다. 경쟁사로는 유럽계 메이저 4개社들 (Gemalto, G&D, Oberthur, Morpho)이 있는데, 약 10조원 이상으로 추산되는 전 세계 스마트카드시장의 약 80% 이상을 차지하고 있는 것으로 추정하고 있습니다. 당사는 세계 매출 1위의 업체인 Gemalto 등과 당당히 경쟁하여 태국 전자주민증 1,2,3차 사업 등의 국제적인 프로젝트를 수주한바 있으며, 인도 전자주민증 1차 사업을 수주하여 공급 하였습니다. 또한 2014년 미주 시장에서는 시장 점유율 2위를 기록하고, 중국시장에서도 무서운 성장력을 보여주며 글로벌社 들과 맞서 경쟁하고 있습니다. 향후 당사는 글로벌 스마트카드 시장의 선두가 될 것은 물론이며 Fin-Tech 관련 토탈 솔루션을 세계 시장에 제공하는 글로벌 플랫폼 사업자로 자리매김 하겠다는 중장기 성장 전략을 가지고 있습니다.

가. 업계의 현황

(1) 산업의 특성

스마트카드란 "마이크로프로세서, 카드운영체제, 보안모듈, 메모리 등을 갖춤으로써 보안성이 크게 요구되는 특정 Transaction을 처리할 수 있는 능력을 가진 IC칩을 내장한 카드”라고 정의 할 수 있으며, 이를 구성하고 있는 요소로는 중앙 연산처리장치(CPU), 칩운영체제(COS), 기억장치(Memory) 및 인터페이스 장치 등의 내부 구성요소와 스마트카드를 운용하는 데 필요한 스마트카드 판독기(단말기), 응용소프트웨어, 정보시스템 및 정보통신망 등의 외부 구성요소가 있습니다.

스마트카드의 특징은 보안성이 우수하고 저장용량이 크다는 것입니다. 이에 따라 스마트카드는 기존의 마그네틱카드가 가진 취약한 보안성을 해소하고 저장용량의 한계를 극복할 수 있는 유일한 매체로서 기존의 마그네틱카드를 빠르게 대체하면서 ①금융부문(신용카드/체크카드/직불카드/현금카드/상품권 등), ②통신부문(SIM카드(GSM방식)/USIM카드(3G방식) 등), ③공공부문(전자주민증/전자여권/전자의료보험증/전자운전면허증 등) 및 ④각종 ID카드(학생증/ 공무원증 등)등의 부문에서 다양하게 사용 되고 있습니다.

스마트카드는 접촉식/비접촉식카드(통신방식), 콤비/하이브리드카드(인터페이스), 그리고 폐쇄형/개방형카드(S/W)로 구분됩니다. 일반적으로 스마트카드는 데이터가 읽히는 방식에 따라 IC Chip이 내장된 카드를 리더기에 삽입하여 읽히게 하는 접촉식카드와 내장된 RF(무선주파수) 안테나를 통해 물리적 접촉 없이 10cm 이내 근접한 거리에서 데이터를 읽을 수 있는 비접촉식 카드로 구분할 수 있습니다. 우리나라의 경우 접촉식과 비접촉식을 모두 지원하는 혼합형카드로 콤비카드와 하이브리드카드가 주로 사용되고 그 가운데 콤비카드가 가장 흔하게 사용되고 있습니다.

스마트카드의 구분과 종류별 특징

|

구분 |

종류 |

특징 |

|

통신방식 |

접촉식카드 |

- 리더기와 칩(Chip) 사이에 물리적인 접촉으로 인해 작동하는 카드 |

|

비접촉식카드 |

- 무선주파수 신호를 수단으로 카드에 내장된 안테나로 단말기와 통신하는 카드 |

|

|

인터페이스 |

콤비카드 |

- 한장의 칩카드에 접촉식과 비접촉식 인터페이스를 공유하는 카드 |

|

하이브리드카드 |

- 하나의 카드 안에 접촉식과 비접촉식카드가 물리적으로 각각 존재하는 카드 |

|

|

소프트웨어 |

폐쇄형 카드 |

- S/W가 카드운영체제(COS)에 종속되어 있는 카드 |

|

개방형 카드 |

- 발급 후에도 서비스를 변경/추가할 수 있는 카드 |

특히, 스마트카드는 그 응용분야가 매우 다양하여 산업계는 물론 생활전반에 걸쳐 M2M(Machine to Machine), TSM(Trusted Service manager), IAM(Intellectual Asset management), 지급 결제 시스템 (SE) 등으로 사용분야가 계속 확대되고 있는 추세이기 때문에 시장규모는 지속적으로 증가될 것으로 전망됩니다.

(2) 산업의 현황

Eurosmart 자료에 따르면, 2015년 전세계 스마트카드 총 출하량은 92억장을 기록할 것으로 내다보고 있습니다. 특히, 비접촉식카드(Contactless Card) 출하량은 2014년 대비 20% 성장한 16.4억장을 기록하였습니다. 세계 스마트카드 시장은 크게 공공, 금융, 통신의 세 부문으로 구분할 수 있으며, 분야별 사용비중은 통신 약 70%, 금융 약 20%, 공공/의료 3.8%등이며 현재 통신 분야가 압도적으로 높습니다. 이와 같이 통신비중이 높은 것은 전세계 통신시장을 지배하고 있는 GSM방식의 휴대폰에 IC Chip 형태의 스마트카드로 가입자인증모듈인 (U)SIM(Universal Subscriber Identity Module)이 탑재되어 있기 때문입니다.

현재 스마트카드시장은 프랑스의 Gemalto (2006년 1, 2위 업체인 Gemplus와 Axalto가 합병, 본사는 암스테르담/네덜란드)를 비롯하여 독일계 G&D (Gieseke & Devrient), 프랑스계 Oberthur Technologies, 그리고 다국적기업 Morpho (프랑스 Sagem이 독일계 Orga Datentechnik를 인수한 후 Morpho로 사명변경) 의 유럽계 4개 업체가 전세계 시장의 80% 이상을 장악하고 있습니다. 2009년기준 글로벌 메이저 4개 업체의 시장점유율은 Gemalto와 G&D가 양 강을 형성하고 있는 가운데 Oberthur와 Sagem Orga(Morpho)가 3, 4위권을 차지하고 있으며 핵심기술인 COS(칩운영체제)와 마케팅 능력을 보유한 이들 4개 업체간 점유율 변동은 크지 않은 편입니다.

세계 스마트카드 회사들을 분류하면, 자체기술로 개발한 COS를 탑재한 다양한 제품군을 보유하고 있으면서 자기 브랜드로 모든 제품을 납품하는 회사 (A형), 타사의 COS가 탑재된 칩 (COB ; Chip On Board)을 이용하여 완제품을 만들어 납품하는 회사(B형), A형과 B형의 융합형태로서 특정 제품에 한하여 자체개발 COS를 탑재하여 납품하고 자체적으로 개발하지 못한 제품 군들은 타사의 COS가 탑재된 칩을 구매하여 완제품을 만들어 납품하는 회사(C형), 단 순 카드 제작 회사(D형) 등으로 나눌 수 있습니다. A형 기업들이 세계 스마트카드시장을 선도하고 있으며, 당사는 국내 유일의 A형 기업이지만 세계시장에서는 후발주자로서 국내시장에서의 안정적 매출을 기반으로 세계시장으로 점차 그 영역을 확대해나가고 있습니다.

전 세계적으로 IT와 금융의 융합이 가속화되고 있으며, 이 가운데서도 핀테크는 가장 뜨거운 테마로 떠오르고 있습니다. 금융기관과 IT업체간 전략적 제휴 및 새로운 연계 서비스가 활발해지고 있으며, 핀테크 기업이 급속히 증가하고 있는 상황입니다. 하지만 관련 사업은 각종 규제 및 법 제도로 인하여 아직 활성화되고 있지는 못하는 상황입니다.

(3) 산업의 전망

<세계 시장>

글로벌 시장이 저성장 국면에 진입했음에도 불구하고, 전세계 스마트카드시장은 2015년에도 전년 대비 7% 증가했을 것으로 전망하며, 2015년까지 4년 동안 CAGR 약 6%의 성장을 기록한 것으로 보여집니다. (자료: Eurosmart). 특히 중국, 미국, 인도 등 인구 대국들의 IC Chip카드 Migration이 본격화되어 금융카드분야의 성장률이 높을 것으로 예상합니다.

① 공공분야

공공부문에서는 각국의 중앙정부나 지방자치단체에서 전자여권(e-Passport), 전자주민증 (National ID Card), 전자보건증(Health Card), 전자운전면허증(e-Driver license) 및 각종 ID카드 발급 시 보안과 정보의 저장능력이 우수한 스마트카드를 채택하는 추세여서 이 부문의 시장이 점차 확대되고 있습니다. 특히 신분증의 위조로 인한 금융사기, 테러 등의 리스크 요소가 높은 국가일수록 스마트카드를 이용한 각종 ID 카드의 채택이 늘어나고 있는 경향입니다. 이 외에도 회사나 단체들이 각종 ID카드를 발급하거나, 어떤 분야에서 사용자인증모듈의 적용이 필요하거나, 강력한 보안기능이 요구되는 매체를 필요로 하는 경우에는 대부분 스마트 카드를 채택하고 있습니다.

현재 OECD 34개국의 82%인 28개국에서 국가신분증을 운영(의무발급 19개국)하고 있는 가운데 전자신분증은 11개국이 도입 중이며, 6개국이 도입할 계획입니다. 특히 전자여권과 전자신분증은 전세계적으로 86개국, 43개국에서 시행 중이며 향후 적용국가가 더욱 확대될 전망입니다. 한편 외형상 국가신분증 제도가 없는 영국, 미국 등 6개 국가에서도 운전면허증 등을 사실상 국가신분증처럼 운영하고 있습니다. 2008년부터 한국도 전자 정부 도약을 계획, 전자여권을 도입하였으며 전자주민등록증 제도를 도입하려고 검토 중에 있습니다.

② 금융분야

금융부문에서도 강력한 보안의 필요성이 대두되면서 각 국가별로 EMV Migration (기존의 마그네틱 카드에서 Europay, MasterCard, Visa 3자가 만든 IC카드 기반의 신용/직불카드의 국제표준규격으로의 전환 하는 것)이 활발히 전개되고 있으며, EMV 표준을 도입하지 않은 국가들도 당사가 2종의 인증을 획득한 중국의 PBOC, 국내 최초로 4종의 인증을 획득한 인도의 SCOSTA와 같은 로컬표준을 채택하며 스마트카드를 도입하여 사용하고 있어 세계 스마트카드 시장의 성장성은 매우 높은 편이라고 볼 수 있습니다.

전세계적으로 확산되고 있는 IC Chip카드로의 전환(Migration)이 2012년 중국과 남미에 이어 2014년 이후 미국으로 확대되어 금융분야 스마트카드시장은 통신이나 공공분야보다 더 높은 성장률을 기록할 전망입니다. 또한 금융과 대중교통 모두 가능한 혼합형 비접촉식 카드(콤비카드, 하이브리드카드)의 활발한 도입도 성장세에 기여할 전망입니다.

③ 통신분야

GSM방식의 이동통신에 필수적인 USIM (Universal Subscriber Identify Module; 범용가입자인증모듈) 또는 SIM (Subscriber Identification Module; 사용자인증모듈)으로 스마트카드가 사용되며 전체 수량의 70%, Gemalto 전체매출액의 50% (M2M 포함) 이상을 차지할 정도로 전세계스마트카드시장에서 통신카드가 차지하는 비중은 절대적이며, 특히 전세계 시장을 장악하고 있는 GSM방식의 이동통신이 세대를 진화(GSM, WCDMA, HSDPA, HSUPA, LTE/TD-LTE, Advanced LTE 順)함에 따라 통신서비스 업체들의 다양한 부가 및 융합서비스가 활성화되며 핵심 솔루션인 차세대 USIM카드도 활성화될 전망입니다. 최근 대두되고 있는 통신과 금융의 컨버전스(Convergence) 경향과 스마트폰의 보급에 힘입어 모바일 신용카드 서비스, 휴대전화를 이용한 RFID의 진화된 형태인 NFC(Near Field Communication)기능을 지원하는 USIM, 대용량 스마트카드 등 휴대전화 이용자가 손쉽게 접할 수 있는 다양한 서비스들이 속속 등장할 것으로 예상되어 통신부문 시장의 성장속도와 이익율은 한층 빠르게 성장할 것으로 전망됩니다. M2M(Machine to Machine)은 방송통신망을 이용해 사람이나 지능화된 기기에 사물정보를 제공하거나 사람이나 지능화된 기기가 사물의 상태를 제어하는 통신을 의미합니다. 해외에서는 IOT(Internet Of Things)라는 이름으로도 불리고 있습니다. 2014년은 지난해에 비해 무려 80%나 성장해 전 세계 조직의 22%가 도입한 대세 솔루션으로 떠오르며, 아시아-태평양 지역 기업들이 세계적으로 가장 앞서 있다고 보다폰(Vodafone)은 밝혔으며, IDC는 2020년 M2M 시장 규모는 US$ 8.9조, 연평균 성장률은 7.9%로 전망하고 있습니다.

<국내시장>

국내 스마트카드 시장은 금융부문을 중심으로 성장했습니다. 기존 마그네틱카드의 보안상의 문제점 발생에 따라 2003년 금융감독원은 "IC카드 세부 전환방안"을 마련하여 현금카드, 직불카드 및 신용카드를 IC카드로 전환하는 정책을 지속적으로 전개하고 있습니다. 또한, 2009년 자본시장통합법의 시행에 따른 증권사의 지급결제서비스의 시행으로 마그네틱카드로 발급되고 있던 증권카드의 IC카드 전환이 빠르게 진행되고 있습니다.

2014년 9월말 기준, 경제활동인구 약 2,681만여명이 1인당 약3.9장의 신용카드를 사용 (자료출처: 통계청, 금융감독원) 하고 있는 것으로 조사되는 신용카드 부문에서도 새로운 기능이 탑재된 신용카드 (후불하이패스카드)등이 지속적으로 출시되고 그에 따른 신규 및 교체수요가 계속적으로 발생하고 있으며 자통법이 시행됨에 따라서 증권사에서 카드를 보급하면서 국내 금융부문의 스마트카드 보급율이 꾸준히 성장해 왔습니다.

통신분야의 경우, 3세대 이동통신서비스에서 4G(LTE 방식)로 전환하고 있어, 4G (LTE 방식)의 이동통신용 USIM 카드의 수요는 더욱 늘어나고 있는 상황입니다.

공공부문의 경우 외교통상부의 전자여권사업과 행정 안전부에서 도입을 하고 있는 전자주민증사업이 전반적으로 국내 스마트카드 시장전망을 한층 밝게 해주고 있습니다.

(4) 경기변동의 특성

스마트카드의 수요는 그 도입의 필요성에 따라 꾸준히 증가하고 있으나, 발급주체인 금융권, 이동통신사 등의 영업정책, 투자규모, 마케팅전략 등에 영향을 받을 수 있습니다. 또한, 국가의 정책 및 경기변동에 따른 신용카드, USIM카드, 각종 ID카드 등의 신규발급 규모나 교체발급 규모 등의 변동으로 인해 시장이 확대되거나 위축될 수 있습니다.

(5) 경쟁요소

스마트카드는 소형컴퓨터 역할을 하는 마이크로프로세서와 메모리 일체가 내장된 IC Chip 그리고 이를 구동시키는 COS(칩운영체제), COB(Chip On Board)를 장착시키기 위한 플라스틱카드로 구성되어 있습니다. 스마트카드 사업의 핵심역량을 확보하기 위해서는 반도체 제조 기술, 칩운영체제(COS) 개발기술, 카드 제조 기술 등이 요구되는데 스마트카드를 이용한 응용서비스가 칩운영체제에 의해 좌우되기 때문에 3가지 기술요소 중 칩운영체제에 대한 기술확보가 가장 중요합니다. 결국 스마트카드 사업은 어떤 칩운영체제상에서 어떤 응용서비스를 성공적으로 구현하느냐의 여부가 카드의 공급 확대 및 시장점유율 확보를 좌우합니다. 따라서 칩운영체제 및 응용서비스에 대하여 지속적으로 서비스할 수 있는 독자적인 칩운영체제 및 응용서비스 설계기술을 보유한 기업에 의해 스마트카드 시장이 주도되고 있습니다.

(6) 자원조달상의 특성

현재 스마트카드용 IC Chip은 반도체 회사(삼성전자, Infinion, NXP, Renesas등)에서 생산하여 공급하고 있습니다. 스마트카드 제조에는 기존의 마그네틱 방식의 카드와 달리 IC Chip을 플라스틱카드에 구멍을 뚫어 삽입(embedding)하는 고도의 정밀기술이 요구되며, 국내의 대표적인 카드제작업체로는 코나씨, 코나엠, 바이오스마트, 아이씨코리아 등이 있습니다. 스마트카드를 구동하기 위한 가장 중요한 구성요소인 칩 운영체제는 개인용 컴퓨터의 windows와 같은 역할을 하며 스마트카드가 작동하기 위하여 반드시 필요합니다. 국내의 경우 당사를 비롯하여 솔라시아, 유비벨록스, 에스원 등의 회사가 기술을 보유하고 있으며, 해외의 경우 Gemalto, G&D, Oberthur, Morpho 등의 업체가 기술을 보유하고 있습니다.

나. 회사의 현황

(가) 영업의 개황

지난 2007년에 태국 전자주민증(National ID Card) 1차사업을 수주함에 따라 2007년 말부터 2008년 말까지 약2천6백만장의 스마트카드 공급을 성공적으로 수행한 바 있는 당사는 그 여세를 몰아 2009년 6월 세계의 메이저 스마트카드 업체인 Gemalto를 제치고 267억원(약2천6백만장) 규모의 2차 사업을 수주함으로써 세계 공공부문 스마트 카드 시장에 선두주자로 자리매김 하게 되었으며, 2009년 4분기부터 시작된 2차 사업 공급 물량의 납품은 2011년 말에 공급을 완료하였습니다. 지난 2006년부터 해외영업에 주력해 온 결과 금융부문을 중심으로 다수의 거래처를 확보하고 있으며, 중국과 미국 IC카드 전환으로 인하여 해외 금융부문의 지속 성장을 확신하고 있습니다.

2011년 6월 IC Chip카드 Migration 정책을 발표한 중국은 3단계 (1단계 5대 메이저 은행, 2단계 각 성의 대표은행, 3단계 중소은행) 에 걸쳐 마그네틱카드를 중앙은행인 PBOC (People’s Bank of China; 중국런민은행) 의 인증을 받은 IC Chip카드로 전환을 진행 중입니다. 중국 인민은행 집계에 따르면 2014년 3/4분기까지 발행된 중국의 은행카드는 총 47억 4,600만장으로 그 중 직불카드는 43억 1,000만장, 신용카드는 4억 3,600만장에 달합니다.

당사는 중국 5대 은행 중 4개 은행의 인증 및 공급 자격을 획득하였으며, 2013년부터 이 4개의 국유은행에 본격적으로 IC chip을 납품하고 있습니다. 2013년 당사의 중국 내 시장 점유율은 11%를 기록하였으며, 현재까지 지속적으로 매출이 증가하고 있습니다.

또한 2011년 10월 IC 카드 도입 계획을 공표한 미국에서도 2014년 본격적으로 매출이 발생하고 있으며, 시장 점유율 2위를 기록하며 선전하고 있습니다. 그 외에도 당사는 러시아, 중동, 중남미, 인도 등의 지역에서 매출 성장이 기대됩니다.

국내에서는 2012년부터 신용 카드 및 CMA 카드가 IC카드로 교체 되었으며 국내 금융 사업에서는 안정적인 수익 발생이 예상되고 있습니다. 금융 사업 외에 하이패스 카드(자료출처: 후불하이패스카드 홈페이지 www.excard.co.kr 2010.11)등이 발행되었으나 이와 별도로 정부에서 2010년부터 교통카드 전국호환 정책을 추진하면서, 보안성이 강화된 KS방식의 교통카드를 사용하도록 의무화 하였습니다. 따라서 국토해양부에선 2009년 12월 선 후불 교통카드에 대한 KS표준을 수립하였고 교통카드 전국호환성에 대한 인증제도를 마련하여 2010년 5월부터 대도시권을 시작으로 전국호환교통카드를 사용하도록 계획을 세웠습니다. 이에 당사는 10월 국토해양부 인증을 획득하고 한국도로공사를 통해 하이패스카드 인증을 국내 최초로 획득함으로써 명실공히 전국 호환용 교통카드를 납품할 수 있는 제품을 갖추게 되었습니다. 따라서 전국호환용 교통카드에 대한 새로운 신규상품으로 그 수요가 증가할 것으로 예상됩니다. 또한, 현 정부가 중소기업을 장려하는 우호적인 사업 현황 가운데, 전자 여권사업을 준비하고 있습니다.

통신부문은 2011년부터 LG U+용 LTE USIM의 공급업체 중 하나로 선정되어 LTE USIM을 공급하고 있으며, KT의 경우 2011년 3G용 USIM(일반 또는 NFC)뿐만 아니라 2012년 4월부터 본격적으로 서비스를 시작하는 LTE용 USIM도 3~4개 납품업체 중 하나로 선정되어 현재 공급 중에 있습니다. 또한 KT를 통해 상용화 서비스를 시작한 NFC USIM (근거리 무선 접속의 국제 표준 규격 Near Field Communication)은 당사가 국내 최초 개발 및 상용화를 시작하였습니다. NFC USIM은 기존 부가서비스 USIM에 비해 용량이 크며(768KB) 기능도 추가되어 이동통신사들의 추가 수익구조를 위해 필요한 솔루션이기 때문에 인프라 확장에 집중하고 있습니다. 전 세계적으로 모바일 결제시장이 급성장할 것으로 전망되는 가운데 NFC를 탑재한 스마트폰이 대중화되며 NFC를 활용한 모바일 결제도 고성장이 전망됩니다. Juniper Research에 따르면 전세계 모바일결제 시장규모는 2011년 2,400억달러에서 2015년 6,900억달러로 성장할 것으로 전망되며 (출처: Business insider) 이 가운데 NFC를 활용한 모바일결제는2011년 200억달러 수준이었던 것이 2015년 1,450억달러까지 증가할 전망입니다. (출처:Gartner) 이와 같이 국내에서의 안정적 매출과 더불어 해외에서의 수출 증가로 당사의 실적은 계속적으로 증가될 것으로 생각됩니다.

(나) 공시대상 사업부문의 구분

- 당 연결회사는 단일 사업부문만을 가지고 있으므로 해당사항 없습니다.

(다) 신규사업 등

당 연결회사는 스마트카드의 전 구성요소와 관련해 그 동안 축적된 핵심기술을 바탕으로 향후 지속적인 연구 개발투자를 통해 더욱 더 발전시켜 나갈 것입니다. 따라서 국내뿐 아니라 전 세계 스마트카드 시장의 기술선도기업으로 거듭남과 동시에 국내에 기 확보되어 있는 인프라의 지속적인 확장과 더불어 이와 연계된 각종 부가응용서비스 개발 및 공급을 통해 다양한 형태의 신규사업을 추진할 계획입니다. 또한 최근에 화두가 되고 있는 핀테크 관련 솔루션 및 플랫폼(KONA PAYMENT)을 개발 완료하였습니다. KONA PAYMENT 플랫폼 구성요소 중 하나인HCE 플랫폼을 베트남에 공급계약을 체결하고 중국 최고의 업체LENOVO와 웨어러블MOU를 체결하는 등의 성과를 올리고 있습니다.

(1) 지속적인 핵심기술확보를 통한 신규사업부문

- Javacard v3.0 개발 및 제품군 다양화

당사가 현재 주력 상품으로 삼고 있는 Javacard v2.2.1의 제품 군들 중 기존의 4K~72K의 제품 이외에 14K, 36K, 40K등 세분화된 제품 개발을 통해 다양한 고객의 요구에 능동적으로 대처하고 있으며, 새로 릴리즈 되고 있는 Javacrd v3.0의 개발을 통해 smartcard web server, biometric 등 새로운 시장으로 영역을 넓혀갈 계획입니다.

- 모바일용 대용량 USIM카드 및 부가서비스 사업

현재 사용되고 있는 대부분의 USIM카드는 GP2.1.1기반의 제약적인 서비스를 할 수 있는 모델이었기에, 추가적인 Service Provider들이 신규 서비스를 발굴하기에 어려움이 있습니다. 이에 GP2.2기반의 최신 high-end 제품(USIM카드 1.0M, 1.3M, 1.5M의 대용량 USIM카드)을 개발하여 통신사와 Service Provider들간의 많은 비즈니스를 창출하고 다양한 부가 서비스를 제공할 수 있게 되었으며, 또한 대용량 USIM카드 개발을 통하여 기존의 부가서비스 이외에 새로운 부가 서비스를 쉽게 제공할 수 있는 바탕을 마련하고자 산학협동연구개발사업을 진행 중입니다.

- Kona Payment 플랫폼

Kona Payment 플랫폼은 현재 화두가 되고 있는 금융과 기술의 융합어인 핀테크와 관련한 플랫폼 사업입니다. Kona Payment 플랫폼은 지급결제서비스와 모바일 보안 등이 포함된 다양한 기술들을 제공합니다. 예를 들어, 안전한 결제를 위하여 최근 많이 사용되고 있는 Token과 관련한 Server와 스마트폰 등에 설치되는 App과 이들을 관리하는 시스템 등을 통합적으로 관리하는 것입니다. 국내뿐만 아니라 해외 시장에서도 많은 Fin-Tech 업체들이 출현하고 있는데, 당사는 Kona Payment 플랫폼 개발은 완료되었으며 현재는 사업화 준비 단계에 있습니다.

- 대용량 스마트 SD카드 개발(SD Smart Chip)

JAVA Open Platform을 기반으로 다수의 USIM칩을 포함한 다수의 스마트카드칩과 대용량 Memory(16GB)를 장착하여 One Package화 함으로써 기존의 스마트칩의 보안성과 고용량 메모리가 필요한 응용서비스를 동시에 수용 가능토록 하였습니다. 또한 다양한 응용서비스를 OTA(Over The Air)의 전송과정을 거쳐 관리될 수 있도록 개발하여, 최근 선풍적인 인기를 모으고 있는 스마트폰의 모든 모바일 운영체제(iPhone OS, Windows Mobile, Android, Symbian등)에 적용 가능하므로 국내 뿐만 아니라 유럽, 인도와 같이 스마트폰 시장이 활성화되어 있는 국가에서도 각광 받을 것으로 전망됩니다.

- TSM개발

TSM은 2007년 GSMA(Global System for Mobile Communications Association; GSM협회)에서 NFC 서비스를 용이하게 제공하기 위해 최초로 제안되었으며, 결제서비스의 보안 관련 단말기, 애플리케이션, 서비스 등의 라이프 사이클을 조절하고 업데이트 및 보안 문제를 해결하는 역할을 수행합니다. 특히 TSM은 안전성을 담보하는 데이터의 전송 및 처리라는 기본적인 역할 외에 다수의 MNO(통신사업자)와 FI(금융기관), 다수의 이용자와 참여사업자 사이에서 중개자적인 역할을 수행함으로써 전체 NFC 모바일 결제서비스가 작동되도록 하는 중추적인 역할을 합니다. 이에 따라 NFC를 활용한 모바일결제 시장규모가 2014년 500억달러가 예상되는 점을 감안할 경우 1%의 수수료수입을 기준으로 글로벌 TSM 시장규모는 2015년기준 5억달러 수준이 예상됩니다.

- 전자여권제품 CC인증 취득

스마트카드 기술은 전자주민증이나 전자여권, 전자의료보험증과 같은 공공기관 주체로 국민들에게 공급되는 IT제품에도 적용되어 있습니다. 당사는 이미 2008년도부터 CC인증 기준에 부합한 제품 확보를 위해 수십 억원을 투자해오고 있으며, 2010년도 최초 인증 취득을 시작으로 여러 제품을 확보하고 있습니다. 2013년 유럽의 인증기관으로부터 전자여권 제품 CC인증을 취득하여, 국내 전자여권시장 뿐 만 아니라 유럽을 포함한 세계 어느 시장에서도 진입장벽 없이 공급 가능한 제품을 확보하여, 당사 매출에 크게 기여할 것으로 전망됩니다.

- NFC 이동통신 단말기용 USIM 플랫폼 개발(KONA NFC USIM)

NFC USIM은 근거리 무선 접속의 국제 표준 규격인 NFC(Near Field Communication) 기능이 탑재되어 있는 2G/3G 이동통신 단말기에 탑재되어 가입자 인증은 물론, 양방향 무선 통신이 큰 장점인 NFC의 기능을 이용하여 신용카드, 교통요금 등의 무선결제, 은행 및 증권서비스 기존 USIM카드에서 지원하는 기능 뿐만 아니라 RF Tag 리더 기능 및 P2P(Pear to Pear) 기능 등 다양한 부가서비스를 제공할 수 있어 기본적인 로밍 서비스를 이용한 통화 및 SMS 전송 뿐만 아니라 자체 개발한 KONA SCMS(Smartcard Management System)를 이용하여 휴대전화 단말기에 탑재된 KONA NFC USIM에 Visa wave, MasterCard Paypass 등 EMV Application을 무선으로 발급하고 NFC Phone을 비접촉식 신용카드 단말기에 접근시켜 결제하는 것이 가능하도록 개발하여 KT를 통해 국내 최초 상용화 서비스를 런칭하였습니다.

2. 주요 제품, 서비스등

가. 주요 제품, 서비스등의 현황

| (단위 : 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 구체적용도 | 주요상표등 | 매출액(비율) | |

|---|---|---|---|---|---|---|

| 제18기 | ||||||

| 연결회사 | 제품 | 스마트 카드 |

KONA카드,콤비카드,통신카드 | ·접촉/비접촉식 Dual Interface가 내장된 스마트카드 ·다기능 전자화폐 (선불, 직불, 신용겸용) ·교통,유통,인터넷 등 On/Off Line에서 모두 사용 |

Kona | 70,204 (32.39%) |

| 상품 | COB외 | COB, 스마트카드 외 | ·스마트카드 제작용 | Kona 외 | 142,405 (65.71%) |

|

| 수수료 | SI 외 | S/W개발 외 | ·증권사 IC즉발시스템개발외 | - | 4,109 (1.90%) |

|

나. 주요 제품, 서비스등의 가격변동추이

| (단위 : 원) |

| 품 목 | 제18기 | 제17기 | 제16기 | |

|---|---|---|---|---|

| 제품 | 스마트카드 | 1,445 | 1,461 | 1,498 |

※ 주요제품을 콤비카드에서 스마트카드로 변경하였습니다.

(1) 산출기준

가) 스마트카드 단가는 총매출액/총매출수량으로 산출하였음.

(2) 주요 가격변동원인

가) 스마트카드 및 각종 단말기 :

품목별로 버전이 높아지면 추가 또는 감소 원가요인이 발생하여 제품 판매단가 에 영향을 미칠수 있음.

3. 주요 원재료

가. 주요 원재료에 관한 사항

| (단위 : 백만원) |

| 사업부문 | 매입 유형 |

품 목 | 구체적용도 | 매입액(비율) | 비 고 |

|---|---|---|---|---|---|

| 제18기 | |||||

| 연결회사 | 원재료 등 | COB1 | 컨택카드등 생산 | 13,753 (11.29%) |

- |

| COB2 | 컨택카드등 생산 | 11,249 (9.24%) |

- | ||

| COB3 | 컨택카드등 생산 | 9,174 (7.53%) |

- | ||

| 기 타 | 기타 | 87,609 (71.94%) |

- | ||

| 합 계 | - | - |

121,786 |

- | |

나. 주요 원재료의 가격변동추이

| (단위 : 원) |

| 품 목 | 제18기 연간 | 제17기 연간 | 제16기 연간 |

|---|---|---|---|

| DM25A2/DM75A3 | 758 | 758 | 758 |

(1) 산출기준 : 결산일(2015.12.31)까지 구입액의 총평균법 단가 적용

(2) 주요 가격변동원인 : 수입자재는 환율의 영향을 받으며, 국내 자재는 물가와 구매량의 영향을 다소 받을수 있습니다.

4. 생산 및 설비에 관한 사항

1) 생산능력 및 생산능력의 산출근거

당 연결회사는 원재료를 국내 및 해외로부터 공급받아 진천공장(코나엠(주))과 김포공장(코나씨(주))에서 제품을 생산하고 있습니다.

진천공장의 2015년 당기 누적 가동일은 총 312일이며, 1일 평균 가동시간은 9시간이며, 총 가동시간은 2,808시간입니다. 생산능력은 장비별 생산능력에 근거하여 산출하고 있으며(평균치 산출), 2015년 당기 누적 생산능력은 3,400만장입니다. 김포공장의 2015년 당기 누적 가동일은 총 300일이며, 1일 평균 가동시간은 10시간이며, 총 가동시간은 3,000시간입니다. 생산능력은 장비별 생산능력에 근거하여 산출하고 있으며(평균치 산출), 2015년 당기 누적 생산능력은 3,600만장입니다.

2) 생산실적 및 가동률

진천공장의 2015년 당기 누적 생산실적은 약 2,865만장이며 가동율은 84.26 %로 집계되었습니다. (가동율은 투입인원이 고려되었기 때문에 "생산실적 대비 생산능력 비율"과 다를 수 있습니다)

김포공장의 2015년 당기 누적 생산실적은 약 2,373만장이며 가동율은 65.92 %로 집계되었습니다. (가동율은 투입인원이 고려되었기 때문에 "생산실적 대비 생산능력 비율"과 다를 수 있습니다)

3) 생산설비의 현황등

당 연결회사는 국내에 2개의 생산공장(진천공장 : 충북 진천군 이월면 사곡리 , 김포공장 : 경기 김포시 대곶면 대명리)에서 카드생산과 관련된 각종 시설(토지, 건물 및 장비등)들을 보유하고 있습니다.

*당 연결회사는 진천공장(코나엠(주))과 김포공장(코나씨(주))에서 제품을 생산하고 있으며 코나엠(주)는 당기 중 연결회사에서 제외되었습니다.

5. 매출에 관한 사항

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출 유형 |

품 목 | 제18기 | 제17기 | 제16기 | |

|---|---|---|---|---|---|---|

| 연결회사 | 제 품 | KONA카드,콤비카드, 통신카드 |

수 출 | 8,285 | 10,387 | 14,726 |

| 내 수 | 61,949 | 66,252 | 63,963 | |||

| 합 계 | 70,204 | 76,639 | 78,689 | |||

| 상 품 | COB, 스마트카드외 | 수 출 | 139,867 | 131,239 | 88,697 | |

| 내 수 | 2,538 | 3,524 | 2,575 | |||

| 합 계 | 142,405 | 134,763 | 91,272 | |||

| 수수료 | S/W개발, 교통,유통,유지보수료외 |

수 출 | 251 | - | - | |

| 내 수 | 3,859 | 2,803 | 1,820 | |||

| 합 계 | 4,110 | 2,803 | 1,820 | |||

| 합 계 | 수 출 | 148,403 | 141,626 | 103,423 | ||

| 내 수 | 68,316 | 72,579 | 68,358 | |||

| 합 계 | 216,719 | 214,205 | 171,781 | |||

※ 해외법인의 자국 매출을 내수에서 수출로 변경하였습니다.

나. 판매경로 및 판매방법 등

(1) 판매조직

| Global사업부문 |

| 국내사업부문 |

| 플랫폼사업부문 |

| 보안사업부문 |

(2) 판매경로

| (단위 : 백만원) |

| 매출유형 | 품 목 | 판매경로 | 판매경로별 매출액(비중) | |

|---|---|---|---|---|

| 제 18 기 | ||||

| 제 품 | 스마트카드 | KONA카드,콤비카드, 통신카드 |

직 판 | 70,204 (32.39%) |

| 상 품 | COB, 스마트카드외 | 직 판 | 142,405 (65.71%) |

|

| 수수료 | SI | S/W개발외 | 직 판 | 4,110 (1.90%) |

| 합 계 | - | 216,719 (100.00%) |

||

주) 카 드 : 당사가 개발한 COS를 탑재한 콤비,KONA,통신카드등을 카드 발행기관(은행, 신용카드사)에 직접 납품하고, 발행기관은 카드를 발행하여 소비자에게 보급 및 판매

(3) 판매방법 및 조건

| 구 분 | 판매방법 | 조건 및 가격 |

|---|---|---|

| 카드(전자화폐) | 은행, 카드사와 연계하여 전자금융사업용 제품공급 | 납품 후 1개월 이내 수금 등 |

| SI(S/W개발) | 은행, 카드사등의 SCMS 구축 | 계약금액의 일부 선수금 수금 |

주) 거래처의 상황에 따라 판매방법 및 조건이 변경될 수 있습니다.

(4) 판매전략

◇ 카드(전자화폐)

- 은행 및 카드사의 전자금융및 신용카드 사업용 공급 확대

- 이동통신 단말기용 SIM카드 개발 공급

- 각 지방자치단체의 행정정보화,문화관광,민원정보처리에대한 부가서비스 개발

◇ SI(S/W)

- 전자 금융 서비스를 위한 카드발급시스템 구축

6. 수주상황

- 카드사등과의 단가계약의 경우, 개별주문서에 의하여 수시로 발주되며, 해당 물품의 공급 또한 장기매출형태를 이루지 않아 별도로 기재하지 아니하였습니다.

7. 시장위험과 위험관리

- 연결회사는 외화표시 자산 및 부채의 환율변동에 의한 리스크를 최소화하여 재무구조의 건전성 및 예측 가능 경영을 통한 경영의 안정성 실현을 목표로 환리스크 관리에 중점을 두고 있습니다. 특히 당사는 해외 프로젝트 수주에 의한 외화 수금 및 원자재등의 외화 매입 대금의 증가 흐름과 함께 외화 차입금 상환 계획등에 비추어 적절한 환포지션을 파악하여 환차손을 최소화 할 수 있도록 하는 것이 환리스크 관리의 주 대상입니다.

- 연결회사는 환리스크 관리만을 위한 별도의 전담 인원을 배정하여 운영하고 있지는 않습니다. 그러나 주관부서로서 재무팀이 거래 금융기관등의 환리스크 관리에 대한 컨설팅등을 받아 집중하여 관리하고 있습니다.

8. 연구개발활동

가. 연구개발활동의 개요

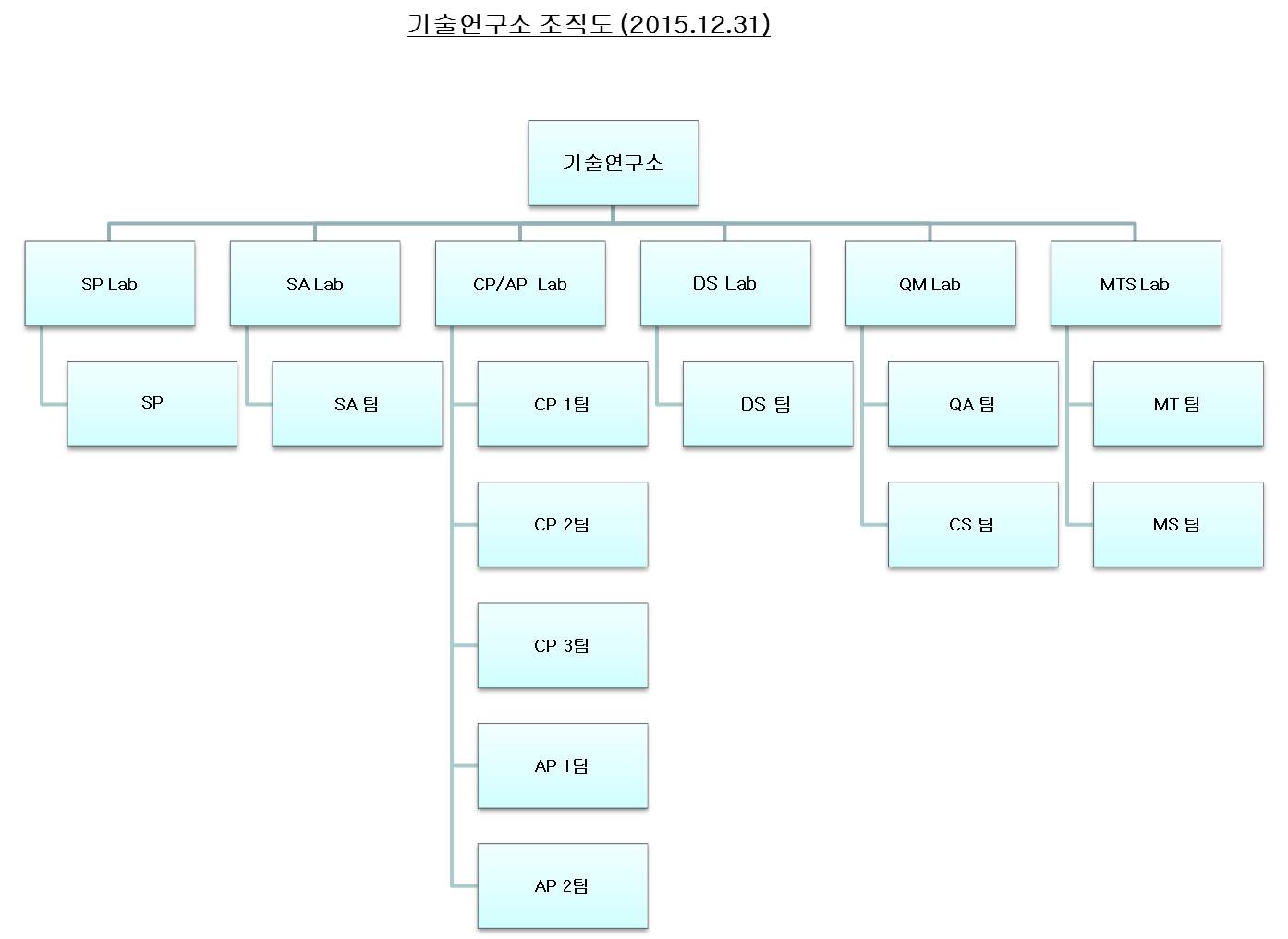

(1) 연구개발 담당조직

-조직도 추가

|

|

기술연구소조직도(2015.12.31) |

(2) 연구개발비용

| (단위 : 천원) |

| 과 목 | 제18기 | 제17기 | 제16기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | - | - | - | - | |

| 인 건 비 | 5,483,843 | 5,648,556 | 4,227,870 | - | |

| 감 가 상 각 비 | 668,610 | 656,594 | 434,506 | - | |

| 위 탁 용 역 비 | 184,684 | 1,093,250 | 97,800 | - | |

| 기 타 | 7,796,638 | 7,064,404 | 6,805,146 | - | |

| 연구개발비용 계 | 14,133,775 | 14,462,804 | 11,565,322 | - | |

| 회계처리 | 판매비와 관리비 |

5,412,438 | 5,078,327 | 3,446,029 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | 8,721,337 | 9,384,477 | 8,119,293 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

6.52% | 6.75% | 6.73% | - | |

나. 연구개발 실적

|

연구과제 |

코나페이 플랫폼 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- EMV, VISA, MasterCard, 각종 보안 글로벌 표준 규격에 맞는 . HCE기반 온라인/오프라인 결제 . 물리적인 카드(UICC, Card SE, mSD) 발급 지원 . 신용카드 번호(PAN) 대신에 토큰을 사용 . 모바일 wallet 프로그램을 위한 다양한 SDK 개발 Card SDK, HCE SDK, QR SDK, RPG SDK를 제공 - 상점에서 결제 카드를 사용하여 물건을 구매하고 전표를 받는다거나 적립 카드를 사용하여 상점에서 제공하는 서비스를 받는 등의 거래 행위를 코나페이를 통해 모두 진행할 수 있게 되며, 카드 사용자는 코나페이카드(가상의 지갑)에 카드 사용자고 보유하고 있는 모든 카드나 쿠폰을 저장하고 언제든지 자신이 필요한 카드를 편리하게 사용할 수 있게 된다. |

|

상품화 여부 및 그 내용 |

- 제품 개발 완료함. - 제품런칭행사(7/28)를 기점으로 2016년 상용화 예정. |

|

연구과제 |

OTP Display 카드 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- ID-1 타입(신용카드 형태)에 OTP생성 버튼이 있는 디스플레이 카드를 개발함. - OTP생성알고리즘은 RFC6238 표준인 HMAC-SHA256 을 구현함. - 카드의 동작전원은 페이퍼 배터리를 내장하여 사용한다. - 전 모듈 자체 설계 및 개발로 Layout변경, 알고리즘 변경 등 고객의 요구사항 변경에 신속하게 대응할 수 있다. - 저전력설계 및 FW최적화로 배터리 사용량을 혁신적으로 줄여 제품 수명을 극대화하였다. |

|

상품화여부 |

- 2015년 12월 시제품을 제작하여 영업용 샘플로 사용중 - 2016년 1월 금결원 사용적합성 인증을 진행예정 상반기에 상용화 완료하여 본격적인 매출발생이 예상됨 |

|

연구과제 |

공공분야용 최고 보안등급 스마트카드 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 전자주민증, 전자운전면허증, 전자건강보험증 등의 여러 공공분야에 사용될 최고 보안등급 EAL5+인증 제품을 개발 - 공공분야 뿐만 아니라 금융분야, 교통기능도 사용가능하도록 다양한 서비스 어플리케이션을 탑재하여 국제 인증 진행 - SEED, 3DES, RSA, ECC, ARIA 등의 국내, 해외에서 널리 사용되는 고성능 암호화 알고리즘을 모두 탑재 |

|

상품화 여부 및 그 내용 |

- 금융카드 뿐만 아니라 각 나라의 공공분야에 스마트카드 적용이활발히 일어나고 있으며, 전자주민증, 전자운전면허증, 전자건강보험증 등의 공공분야 납품 예정 |

|

연구과제 |

중국 CUP Chip Card Security 인증 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 중국 은련(CUP)카드 제품으로 납품하기 위해서는 UICS(Unionpay IC card specification) 규격에 따라 보안 인증을 통과하여야 하며, 당사는 최신 PBOC 애플릿 기능테스트 뿐만 아니라 OS에 대한 보안 테스트를 통과한 제품을 확보함 |

|

상품화여부 및 그 내용 |

- 중국 뿐만 아니라 해외 CUP 제휴사에 보안 인증 받은 제품을 납품 |

|

연구과제 |

중국EMV 규격 기반의PBOC 애플릿 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 국제 신용카드 브랜드인VISA, Mastercard 등의 EMV 규격과 동일 한 중국 PBOC 3.0 애플릿을 자체 개발하여 다양한 KONA 제품군 에 인증 획득 - qPBOC, qPBOC extended 등의 거래 프로토콜을 지원하며, 경쟁사 대비 최적화된 거래 속도와 뛰어난 보안성을 획득함, 국제 암호화 알고리즘인 RSA 뿐만 아니라 중국 자체 암호화 알고리즘(SM1, SM2, SM3, SM4)를 지원 |

|

상품화 여부 및 그 내용 |

- 중국 5대 메이져 은행(ICBC, BOC, CCB, ABC등)에 납품 |

|

연구과제 |

카멜레온 서비스 개발 (D-USIM) |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 하나의 USIM카드에 가입자 정보를 3개까지 담아 USIM 교체 없이 번호 변경이 가능한 제품을 개발 - USIM기반의 부가서비스 창출 효과 기대 |

|

상품화 여부 및 그 내용 |

- 3/4분기부터KT와 “올레멀티유심” 서비스로 상용화 시작 |

|

연구과제 |

GP2.2기반의 USIM개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- GP2.2기반의 UICC를 상용화함으로써 OTA등 GP2.2기반의 다양한 서비스를 통신사에서 제공 가능. |

|

상품화 여부 및 그 내용 |

- KT, LGU+제품 상용검증 테스트 진행 중 - 2016년 상반기부터 납품 예정 |

|

연구과제 |

TSM(Trusted Service Manager)서버 시스템 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 통신사업자(MNO) 및 서비스 제공자(SP)로부터 모바일 상품 제공에 대한 권한을 위임 받아 최종 사용자에게 일관성 있고 안정적인 모바일 서비스를 가능하게 하는 인프라 시스템 개발. - 글로벌 스펙 업데이트 버전 분석중 - 중국 시장 확산을 MTPS TSM 개발 중 |

|

상품화 여부 및 그 내용 |

- MNO 또는 SP(카드사 등)에 시스템 구축 가능 - KONA I 자체 서비스 시스템 구축 |

|

연구과제 |

KONA CPS 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 발급기능에 초점을 맞춘 SCMS 경량화 버전 - One Step으로 설치가 가능하게 Setup 프로그램으로 제공 - Chip카드 납품 시 Bulk S/W 타입으로 제공 (라이선스 유효기간 지정) |

|

상품화 여부 |

- Chip카드 납품과 함께 해외시장 판매 예정 - 국내시장 SCMS시스템 전환시 판매 가능 - 하나카드 SCMS통합에 따른 패키지 적용 완료 |

|

연구과제 |

KONA CCS(Chip to Cloud Server) 솔루션 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- SE(Secure element, 보안저장장치)에 개인의 중요 데이터를 암호화 하여 저장 - SE를 데이터 저장 장치로 사용하기 때문에 해킹이나 접근권한이 없는 사용자의 차단이 가능 - SE에 저장된 데이터에 대해 접근권한 설정이 가능 - 접근권한에 따라 CCS에 접근하기 위한 별도의 보안카드 필요 - 솔루션 운영을 위한 Web UI 제공 |

|

상품화 여부 |

- 개인의 데이터를 보관하고 허가된 관리자만 접근이 필요한 은행, 카드업체를 대상으로 상품화 가능 |

|

연구과제 |

KONA SDK(Software Development Kit) 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 안드로이드 App에서 SE(Secure element, 보안저장장치)접근하여 SE 기반의 서비스를 가능하게 하는 library 개발 - TSM과 연동하여 SE에 applet 발급, 삭제등 관리 기능 제공 - UICC, mSD, Card SE등 SE 관리 기능 제공 |

|

상품화 여부 |

- SE 기반의 서비스를 제공하기 위해서 필요하며, 서비스 개발 업체에 SDK 형태로 제공해서 상품화 가능 |

|

연구과제 |

금융 마이크로SD 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 모바일 금융거래에 대한 스마트폰 보안 이슈 해결 - 신규 모바일 금융 서비스 창출의 기반을 마련. - 국내 금융 마이크로SD 표준에 적합한 제품 개발 |

|

상품화 여부 및 그 내용 |

- 금융 마이크로 SD를 개발 완료하여 금융결제원에 시범사업용으로 납품 하였으며, 현재 은행 및 카드사에서 시범 사용중임 |

|

연구과제 |

MICCA 서버 시스템 개발 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 보안 데이터를 가장 안전한 스마트칩에 저장하므로 정보유출을 근본적으로 방지할 수 있음. - 스마트카드 인증을 통한 내부운영자 및 해커에 의한 정보유출 차단. |

|

상품화 여부 및 그 내용 |

- 고객 주요정보 저장을 위해 카드사 도입 검토 중 |

|

연구과제 |

신한 MICCA PerSAM 서버 |

|

연구기관 |

코나아이(주) 부설 기술연구소 |

|

연구결과 및 기대효과 |

- 기 개발된 K-CCS MICCA를 응용하여 스마트 카드 발급시 반드시 필요한 멀티 PerSAM서버를 랙 타입의 제품으로 개발 완료함 - 랙 1개에 최대 48개의 PerSAM 카드를 장착할 수 있으며 Ethernet으로 연결되어 Tcp/ip프로토콜을 이용하여 서버와 연결 되어 PerSAM 장착수량을 마음대로 확장할 수 있다. |

|

상품화 여부 및 그 내용 |

- 제품개발 완료 및 상용화 하여 신한 카드에 공급 |

III. 재무에 관한 사항

1. 요약재무정보

① 요약 연결재무상태표

(단위 : 백만원)

| 구 분 | 제18기 기말 | 제17기 기말 | 제16기 기말 | 제15기 기말 |

|---|---|---|---|---|

| [유동자산] | 211,644 | 207,000 | 161,000 | 95,046 |

| ㆍ현금및현금성자산 | 92,866 | 64,212 | 48,611 | 31,772 |

| ㆍ매출채권 | 25,491 | 40,363 | 30,925 | 15,922 |

| ㆍ기타유동수취채권 | 6,716 | 6,400 | 5,558 | 8,617 |

| ㆍ당기손익인식금융자산 | 5,908 | 2,412 | 1,319 | 1,263 |

| ㆍ매도가능금융자산 | - | 13,937 | - | - |

| ㆍ당기법인세자산 | 10 | 16 | 15 | 12 |

| ㆍ재고자산 | 76,850 | 75,865 | 71,167 | 35,142 |

| ㆍ기타유동자산 | 3,803 | 3,795 | 3,405 | 2,318 |

| [비유동자산] | 78,192 | 99,530 | 94,416 | 100,390 |

| ㆍ기타비유동수취채권 | 800 | 2,643 | 2,826 | 2,969 |

| ㆍ매도가능금융자산 | 668 | 613 | 679 | 9,967 |

| ㆍ유형자산 | 20,559 | 33,779 | 35,596 | 37,072 |

| ㆍ무형자산 | 52,459 | 49,294 | 41,986 | 36,145 |

| ㆍ투자부동산 | - | 10,232 | 10,272 | 12,968 |

| ㆍ관계기업 및 공동기업투자 | 1,396 | 706 | 665 | 660 |

| ㆍ기타비유동자산 | 1,201 | 2,052 | 2,214 | 433 |

| ㆍ이연법인세자산 | 1,107 | 209 | 176 | 174 |

| ㆍ퇴직급여자산 | 2 | 2 | 2 | 2 |

| 자산총계 | 289,836 | 306,530 | 255,416 | 195,436 |

| [유동부채] | 78,838 | 119,030 | 103,547 | 74,634 |

| [비유동부채] | 379 | 7,360 | 12,198 | 13,242 |

| 부채총계 | 79,217 | 126,390 | 115,745 | 87,876 |

| [지배기업의 소유지분] | 201,923 | 178,074 | 137,863 | 105,851 |

| ㆍ자본금 | 7,780 | 7,780 | 5,333 | 4,888 |

| ㆍ주식발행초과금 | 66,002 | 66,002 | 51,903 | 38,365 |

| ㆍ기타자본요소 | △1,341 | △139 | 766 | 2,318 |

| ㆍ자기주식 | △2,270 | △2,230 | △3,179 | △3,179 |

| ㆍ기타포괄손익누계액 | 27 | △12 | △94 | △221 |

| ㆍ이익잉여금 | 131,725 | 106,673 | 83,134 | 63,680 |

| [비지배기업의 소유지분] | 8,696 | 2,066 | 1,808 | 1,709 |

| 자본총계 | 210,619 | 180,140 | 139,671 | 107,560 |

[Δ는 음(-)의 수치임]

※ 상기 재무정보는 한국채택국제회계기준(K-IFRS)으로 작성되었습니다.

② 요약 연결손익계산서

(단위 : 백만원)

| 구 분 | 제18 기 | 제17 기 | 제16 기 |

|---|---|---|---|

| 계속 영업; | |||

| 매출액 | 216,718 | 214,205 | 171,781 |

| 영업이익 | 36,134 | 29,780 | 25,733 |

| 법인세비용차감전순이익 | 37,589 | 32,033 | 25,943 |

| 법인세비용 | 8,358 | 6,038 | 4,560 |

| 계속영업당기순이익 | 29,231 | 25,996 | 21,383 |

| 중단 영업: | |||

| 중단영업손익 | - | - | - |

| 당기순이익 | 29,231 | 25,996 | 21,383 |

| 지배기업의 소유주지분: | 28,845 | 25,732 | 21,259 |

| 비지배지분: | 386 | 264 | 124 |

| 지배기업 소유주지분에 대한 주당순이익 | |||

| 계속영업 기본주당순손익(원) | 1,869 | 1,669 | 2,026 |

| 계속영업 희석주당순손익(원) | 1,869 | 1,669 | 1,871 |

[Δ는 음(-)의 수치임]

※ 상기 재무정보는 한국채택국제회계기준(K-IFRS)으로 작성되었습니다.

※ 주당순이익은 해당 년도의 기말 주식수를 기준으로 계산되었습니다.

※ 연결에 포함된 종속회사 수

| 구 분 | 제18 기 | 제17 기 | 제16 기 |

|---|---|---|---|

| 연결에 포함된 종속회사 수 | 7 | 7 | 6 |

| 종속기업명 | 북경심걸과기유한공사 | 북경심걸과기유한공사 | 북경심걸과기유한공사 |

| KEBTECHNOLOGY INDIA PVT. LTD. | KEBTECHNOLOGY INDIA PVT. LTD. | KEBTECHNOLOGY INDIA PVT. LTD. | |

| 코나씨㈜ | 코나엠㈜ | 코나엠㈜ | |

| 코나에스㈜ | 코나씨㈜ | 코나씨㈜ | |

| KONA A, INC. | 코나에스㈜ | KONA SOFTWARE LAB LIMITED | |

| KONA SOFTWARE LAB LIMITED | KONA A, INC. | KONA A, INC. | |

| 베이징 찌아인스커 소프트웨어 유한책임회사 (Just Info System Co.,Ltd.) |

KONA SOFTWARE LAB LIMITED | - |

※ 연결대상회사의 변동내용

- 당기

| 구 분 | 지 역 | 종속기업명 | 사 유 |

|---|---|---|---|

| 증가 | 해외 | 베이징 찌아인스커 소프트웨어 유한책임회사 (Just Info System Co.,Ltd.) |

주식인수 |

| 감소 | 국내 | 코나엠(주) | 지분감소 |

(*) 회사는 당기 중 베이징 찌아인스커 소프트웨어 유한책임회사(Just Info System Co.,Ltd.)의 주식을 67% 취득하였습니다.

(*) 회사는 당기 중 코나엠(주)의 지분율이 14.29%로 감소하였습니다.

-전기

| 구 분 | 지 역 | 종속기업명 | 사 유 |

|---|---|---|---|

| 증가 | 국내 | 코나에스㈜ | 주식인수 |

(*) 전기 중 회사는 웹싱크(주)의 주식을 100% 취득하였으며, 취득일 이후 웹싱크(주)는 코나에스(주)로 사명을 변경하였습니다.

2. 요약재무정보

① 요약 재무상태표

(단위 : 백만원)

| 구 분 | 제18 기 기말 | 제17 기 기말 | 제16 기 기말 | 제15 기 기말 |

|---|---|---|---|---|

| [유동자산] | 197,869 | 194,187 | 154,340 | 90,319 |

| ㆍ현금및현금성자산 | 81,248 | 53,342 | 42,849 | 25,955 |

| ㆍ매출채권 | 29,639 | 41,196 | 29,861 | 14,277 |

| ㆍ기타유동수취채권 | 4,038 | 9,414 | 11,191 | 16,767 |

| ㆍ당기손익인식금융자산 | 5,908 | 2,412 | 1,319 | 1,263 |

| ㆍ매도가능금융자산 | - | 13,937 | - | - |

| ㆍ재고자산 | 73,391 | 70,042 | 66,316 | 30,097 |

| ㆍ기타유동자산 | 3,645 | 3,844 | 2,804 | 1,960 |

| [비유동자산] | 63,166 | 73,312 | 64,840 | 66,275 |

| ㆍ기타비유동수취채권 | 387 | 1,827 | 2,253 | 2,194 |

| ㆍ매도가능금융자산 | 595 | 502 | 634 | 9,923 |

| ㆍ유형자산 | 5,068 | 5,625 | 5,993 | 6,147 |

| ㆍ무형자산 | 26,406 | 23,585 | 17,137 | 11,130 |

| ㆍ투자부동산 | - | 10,232 | 10,272 | 10,312 |

| ㆍ종속기업,관계기업 및 공동기업투자 | 28,457 | 29,487 | 26,338 | 26,145 |

| ㆍ기타비유동자산 | 1,172 | 2,052 | 2,211 | 422 |

| ㆍ퇴직급여자산 | 2 | 2 | 2 | 2 |

| ㆍ이연법인세자산 | 1,079 | - | - | - |

| 자산총계 | 261,035 | 267,499 | 219,180 | 156,594 |

| [유동부채] | 72,603 | 98,924 | 87,985 | 59,551 |

| [비유동부채] | 100 | 2,501 | 4,354 | 974 |

| 부채총계 | 72,703 | 101,425 | 92,339 | 60,525 |

| ㆍ자본금 | 7,780 | 7,779 | 5,333 | 4,888 |

| ㆍ주식발행초과금 | 66,002 | 66,002 | 51,903 | 38,365 |

| ㆍ기타자본요소 | 860 | 860 | 1,764 | 3,066 |

| ㆍ자기주식 | △2,270 | △2,230 | △3,179 | △3,179 |

| ㆍ기타포괄손익누계액 | - | 37 | - | △159 |

| ㆍ이익잉여금 | 115,960 | 93,626 | 71,020 | 53,088 |

| 자본총계 | 188,332 | 166,074 | 126,841 | 96,069 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 | 원가법 |

[Δ는 음(-)의 수치임]

※ 상기 재무정보는 한국채택국제회계기준(K-IFRS)으로 작성되었습니다.

② 요약 손익계산서

(단위 : 백만원)

| 구 분 | 제18 기 | 제17 기 | 제16 기 |

|---|---|---|---|

| 매출액 | 199,362 | 205,028 | 161,621 |

| 영업이익 | 33,620 | 27,949 | 22,680 |

| 계속영업법인세비용차감전순이익 | 34,304 | 30,641 | 24,244 |

| 법인세비용 | 8,110 | 5,937 | 4,392 |

| 당기순이익 | 26,194 | 24,704 | 19,852 |

| 계속영업 기본주당순손익(원) | 1,697 | 1,602 | 1,892 |

| 계속영업 희석주당순손익(원) | 1,697 | 1,602 | 1,747 |

[Δ는 음(-)의 수치임]

※ 상기 재무정보는 한국채택국제회계기준(K-IFRS)으로 작성되었습니다.

※ 주당순이익은 해당 년도의 기말 주식수를 기준으로 계산되었습니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 18 기 2015.12.31 현재 |

|

제 17 기 2014.12.31 현재 |

|

제 16 기 2013.12.31 현재 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 16 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

211,643,609,941 |

207,000,247,552 |

160,999,463,090 |

|

현금및현금성자산 (주4,5,7) |

92,865,640,037 |

64,212,127,532 |

48,610,705,691 |

|

매출채권 (주4,5,9) |

25,490,811,171 |

40,362,884,686 |

30,924,943,763 |

|

기타유동수취채권 (주4,5,8,9) |

6,716,162,663 |

6,399,969,895 |

5,557,966,916 |

|

당기손익인식금융자산 (주4,5,10) |

5,908,301,000 |

2,412,329,925 |

1,318,660,200 |

|

매도가능금융자산 (주4,5,11) |

0 |

13,936,922,448 |

0 |

|

당기법인세자산 |

10,581,180 |

16,243,040 |

15,210,810 |

|

재고자산 (주12) |

76,849,509,677 |

75,864,471,656 |

71,166,727,890 |

|

기타유동자산 (주13) |

3,802,604,213 |

3,795,298,370 |

3,405,247,820 |

|

비유동자산 |

78,192,211,898 |

99,529,721,530 |

94,416,551,051 |

|

기타비유동수취채권 (주4,5,9) |

800,428,828 |

2,643,067,629 |

2,826,154,404 |

|

매도가능금융자산 (주4,5,11) |

668,347,809 |

612,977,239 |

679,062,239 |

|

유형자산 (주15) |

20,559,588,696 |

33,778,955,641 |

35,596,224,388 |

|

무형자산 (주16) |

52,458,743,274 |

49,293,653,967 |

41,986,142,270 |

|

투자부동산 (주17) |

0 |

10,232,189,757 |

10,272,387,245 |

|

지분법적용 투자지분 (주18) |

1,395,741,579 |

705,692,017 |

664,753,838 |

|

기타비유동자산 (주13) |

1,200,500,363 |

2,052,033,803 |

2,214,058,764 |

|

이연법인세자산 (주34) |

1,106,851,049 |

209,141,177 |

175,757,603 |

|

퇴직급여자산 (주21) |

2,010,300 |

2,010,300 |

2,010,300 |

|

자산총계 |

289,835,821,839 |

306,529,969,082 |

255,416,014,141 |

|

부채 |

|||

|

유동부채 |

78,838,008,999 |

119,029,650,579 |

103,546,878,457 |

|

매입채무 (주4,5,19) |

10,538,189,991 |

39,116,024,496 |

18,786,655,320 |

|

단기차입금 (주4,5,20) |

55,000,000,000 |

64,980,000,000 |

67,780,000,000 |

|

유동성장기차입금 (주4,5,20) |

1,125,000,000 |

3,612,963,000 |

6,006,056,000 |

|

유동성신주인수권부사채 (주4,5,20) |

0 |

262,500,000 |

2,186,214,168 |

|

유동성전환사채 (주4,5,20) |

0 |

529,852,013 |

489,238,557 |

|

유동성전환상환우선주 (주4,5,20) |

0 |

1,339,500,000 |

0 |

|

당기손익인식금융부채 (주4,5) |

449,569,298 |

0 |

0 |

|

기타유동지급채무 (주4,5,19) |

4,659,904,163 |

4,618,141,525 |

5,092,194,000 |

|

당기법인세부채 |

6,334,124,482 |

3,842,886,085 |

1,558,160,817 |

|

기타유동부채 (주13) |

731,221,065 |

727,783,460 |

1,648,359,595 |

|

비유동부채 |

379,147,680 |

7,360,546,680 |

12,198,331,904 |

|

장기차입금 (주4,5,20) |

0 |

3,685,000,000 |

7,672,963,000 |

|

전환상환우선주 |

0 |

0 |

1,350,000,000 |

|

순확정급여부채 (주21) |

0 |

2,068,498,803 |

1,473,543,648 |

|

기타비유동지급채무 (주4,5,19) |

20,000,000 |

302,556,458 |

369,263,970 |

|

이연법인세부채 (주34) |

359,147,680 |

1,304,491,419 |

1,328,019,286 |

|

비유동충당부채 |

0 |

0 |

4,542,000 |

|

부채총계 |

79,217,156,679 |

126,390,197,259 |

115,745,210,361 |

|

자본 |

|||

|

지배기업의 소유지분: |

201,922,348,443 |

178,073,845,645 |

137,862,406,508 |

|

자본금 (주1,23) |

7,779,559,000 |

7,779,559,000 |

5,332,715,500 |

|

주식발행초과금 (주23) |

66,001,652,970 |

66,001,652,970 |

51,902,758,861 |

|

기타자본요소 (주24) |

(1,340,919,584) |

(138,953,983) |

765,676,452 |

|

자기주식 (주26) |

(2,269,636,245) |

(2,229,814,065) |

(3,179,066,610) |

|

기타포괄손익누계액 |

26,668,146 |

(11,731,070) |

(93,900,733) |

|

매도가능증권평가손익 (주11) |

0 |

36,648,241 |

0 |

|

해외사업환산(차)대 |

42,349,080 |

(30,751,885) |

(76,382,934) |

|

지분법자본변동 (주18) |

(15,680,934) |

(17,627,426) |

(17,517,799) |

|

이익잉여금 (주25) |

131,725,024,156 |

106,673,132,793 |

83,134,223,038 |

|

비지배지분: |

8,696,316,717 |

2,065,926,178 |

1,808,397,272 |

|

자본총계 |

210,618,665,160 |

180,139,771,823 |

139,670,803,780 |

|

부채와자본총계 |

289,835,821,839 |

306,529,969,082 |

255,416,014,141 |

|

연결 손익계산서 |

|

제 18 기 2015.01.01 부터 2015.12.31 까지 |

|

제 17 기 2014.01.01 부터 2014.12.31 까지 |

|

제 16 기 2013.01.01 부터 2013.12.31 까지 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 16 기 |

|

|---|---|---|---|

|

매출액 (주27,39) |

216,718,663,326 |

214,205,472,128 |

171,780,886,396 |

|

매출원가 (주28,32) |

143,504,810,281 |

148,629,044,473 |

115,019,282,414 |

|

매출총이익 |

73,213,853,045 |

65,576,427,655 |

56,761,603,982 |

|

판매비와관리비 (주29,32) |

37,079,910,086 |

35,796,648,692 |

31,028,796,075 |

|

영업이익 |

36,133,942,959 |

29,779,778,963 |

25,732,807,907 |

|

기타수익 (주30) |

6,615,861,449 |

6,116,762,994 |

4,943,578,899 |

|

기타비용 (주30,32) |

5,675,909,071 |

3,043,642,003 |

2,850,541,385 |

|

금융수익 (주31) |

3,887,601,313 |

2,587,115,653 |

1,503,935,820 |

|

금융비용 (주31) |

3,537,948,801 |

3,447,716,426 |

3,394,504,807 |

|

관계기업및공동기업손익 (주18) |

165,057,619 |

41,047,806 |

7,549,667 |

|

법인세비용차감전순이익 |

37,588,605,468 |

32,033,346,987 |

25,942,826,101 |

|

법인세비용 (주34) |

8,358,091,781 |

6,037,552,006 |

4,560,266,849 |

|

당기순이익 |

29,230,513,687 |

25,995,794,981 |

21,382,559,252 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주지분 |

28,844,630,788 |

25,731,656,741 |

21,259,056,407 |

|

비지배지분 |

385,882,899 |

264,138,240 |

123,502,845 |

|

주당이익 |

|||

|

기본주당이익(손실) (주35) |

1,869 |

1,669 |

2,026 |

|

희석주당이익(손실) (주35) |

1,869 |

1,669 |

1,871 |

|

연결 포괄손익계산서 |

|

제 18 기 2015.01.01 부터 2015.12.31 까지 |

|

제 17 기 2014.01.01 부터 2014.12.31 까지 |

|

제 16 기 2013.01.01 부터 2013.12.31 까지 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 16 기 |

|

|---|---|---|---|

|

당기순이익 |

29,230,513,687 |

25,995,794,981 |

21,382,559,252 |

|

기타포괄손익: |

153,722,000 |

(19,047,406) |

258,171,777 |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

|||

|

법인세비용차감후기타포괄손익, 확정급여제도의 재측정손익 (주21) |

112,559,689 |

(101,217,576) |

131,383,849 |

|

후속적으로 당기손익으로 재분류되는 항목 |

|||

|

매도가능금융자산 평가손익 (주11) |

(36,648,241) |

36,648,241 |

159,278,277 |

|

해외사업환산이익(손실) |

75,864,060 |

45,631,556 |

(29,955,456) |

|

지분법자본변동 (주18) |

1,946,492 |

(109,627) |

(2,534,893) |

|

당기총포괄이익: |

29,384,235,687 |

25,976,747,575 |

21,640,731,029 |

|

총포괄손익의 귀속 |

|||

|

지배주주지분 |

28,949,383,329 |

25,719,481,818 |

21,501,699,564 |

|

비지배지분 |

434,852,358 |

257,265,757 |

139,031,465 |

|

연결 자본변동표 |

|

제 18 기 2015.01.01 부터 2015.12.31 까지 |

|

제 17 기 2014.01.01 부터 2014.12.31 까지 |

|

제 16 기 2013.01.01 부터 2013.12.31 까지 |

|

(단위 : 원) |

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

합계 |

|||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

|

자본금 |

주식발행초과금 |

기타자본요소 |

자기주식 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||||

|

2013.01.01 (기초자본) |

4,887,840,500 |

38,365,177,154 |

2,318,354,835 |

(3,179,066,610) |

(220,686,857) |

63,679,761,998 |

105,851,381,020 |

1,708,816,461 |

107,560,197,481 |

||

|

자본의 변동 |

포괄손익 |

당기순이익 |

0 |

0 |

0 |

0 |

0 |

21,259,056,407 |

21,259,056,407 |

123,502,845 |

21,382,559,252 |

|

순확정급여부채의 재측정요소 (주21) |

0 |

0 |

0 |

0 |

0 |

115,857,033 |

115,857,033 |

15,526,816 |

131,383,849 |

||

|

매도가능증권평가손익 (주11) |

0 |

0 |

0 |

0 |

159,278,277 |

0 |

159,278,277 |

0 |

159,278,277 |

||

|

해외사업환산손익 |

0 |

0 |

0 |

0 |

(29,957,260) |

0 |

(29,957,260) |

1,804 |

(29,955,456) |

||

|

지분법자본변동 (주18) |

0 |

0 |

0 |

0 |

(2,534,893) |

0 |

(2,534,893) |

0 |

(2,534,893) |

||

|

신주인수권행사 (주23,24) |

444,875,000 |

13,537,581,707 |

(1,302,115,096) |

0 |

0 |

0 |

12,680,341,611 |

0 |

12,680,341,611 |

||

|

연차배당 (주36) |

0 |

0 |

0 |

0 |

0 |

(1,920,452,400) |

(1,920,452,400) |

0 |

(1,920,452,400) |

||

|

종속기업에 대한 소유지분의 변동 |

0 |

0 |

(250,563,287) |

0 |

0 |

0 |

(250,563,287) |

(39,450,654) |

(290,013,941) |

||

|

자기주식취득및처분 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||

|

무상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||

|

사업결합 관련 비지배지분 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||

|

2013.12.31 (기말자본) |

5,332,715,500 |

51,902,758,861 |

765,676,452 |

(3,179,066,610) |

(93,900,733) |

83,134,223,038 |

137,862,406,508 |

1,808,397,272 |

139,670,803,780 |

||

|

2014.01.01 (기초자본) |

5,332,715,500 |

51,902,758,861 |

765,676,452 |

(3,179,066,610) |

(93,900,733) |

83,134,223,038 |

137,862,406,508 |

1,808,397,272 |

139,670,803,780 |

||

|

자본의 변동 |

포괄손익 |

당기순이익 |

0 |

0 |

0 |

0 |

0 |

25,731,656,741 |

25,731,656,741 |

264,138,240 |

25,995,794,981 |

|

순확정급여부채의 재측정요소 (주21) |

0 |

0 |

0 |

0 |

0 |

(94,344,586) |

(94,344,586) |

(6,872,990) |

(101,217,576) |

||

|

매도가능증권평가손익 (주11) |

0 |

0 |

0 |

0 |

36,648,241 |

0 |

36,648,241 |

0 |

36,648,241 |

||

|

해외사업환산손익 |

0 |

0 |

0 |

0 |

45,631,049 |

0 |

45,631,049 |

507 |

45,631,556 |

||

|

지분법자본변동 (주18) |

0 |

0 |

0 |

0 |

(109,627) |

0 |

(109,627) |

0 |

(109,627) |

||

|

신주인수권행사 (주23,24) |

665,596,000 |

15,889,742,589 |

(1,764,103,906) |

0 |

0 |

0 |

14,791,234,683 |

0 |

14,791,234,683 |

||

|

연차배당 (주36) |

0 |

0 |

0 |

0 |

0 |

(2,098,402,400) |

(2,098,402,400) |

0 |

(2,098,402,400) |

||

|

종속기업에 대한 소유지분의 변동 |

0 |

0 |

(263,149) |

0 |

0 |

0 |

(263,149) |

263,149 |

0 |

||

|

자기주식취득및처분 |

0 |

0 |

859,736,620 |

949,252,545 |

0 |

0 |

1,808,989,165 |

0 |

1,808,989,165 |

||

|

무상증자 |

1,781,247,500 |

(1,790,848,480) |

0 |

0 |

0 |

0 |

(9,600,980) |

0 |

(9,600,980) |

||

|

사업결합 관련 비지배지분 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|||

|

2014.12.31 (기말자본) |

7,779,559,000 |

66,001,652,970 |

(138,953,983) |

(2,229,814,065) |

(11,731,070) |

106,673,132,793 |

178,073,845,645 |

2,065,926,178 |

180,139,771,823 |

||

|

2015.01.01 (기초자본) |

7,779,559,000 |

66,001,652,970 |

(138,953,983) |

(2,229,814,065) |

(11,731,070) |

106,673,132,793 |

178,073,845,645 |

2,065,926,178 |

180,139,771,823 |

||

|

자본의 변동 |

포괄손익 |

당기순이익 |

0 |

0 |

0 |

0 |

0 |

28,844,630,788 |

28,844,630,788 |

385,882,899 |

29,230,513,687 |

|

순확정급여부채의 재측정요소 (주21) |

0 |

0 |

0 |

0 |

0 |

66,353,325 |

66,353,325 |

46,206,364 |

112,559,689 |

||

|

매도가능증권평가손익 (주11) |

0 |

0 |

0 |

0 |

(36,648,241) |

0 |

(36,648,241) |

0 |

(36,648,241) |

||

|

해외사업환산손익 |

0 |

0 |

0 |

0 |

73,100,965 |

0 |

73,100,965 |

2,763,095 |

75,864,060 |

||

|

지분법자본변동 (주18) |

0 |

0 |

0 |

0 |

1,946,492 |

0 |

1,946,492 |

0 |

1,946,492 |

||

|

신주인수권행사 (주23,24) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||

|

연차배당 (주36) |

0 |

0 |

0 |

0 |

0 |

(3,859,092,750) |

(3,859,092,750) |

0 |

(3,859,092,750) |

||

|

종속기업에 대한 소유지분의 변동 |

0 |

0 |

(1,201,965,601) |

0 |

0 |

0 |

(1,201,965,601) |

6,032,843,070 |

4,830,877,469 |

||

|

자기주식취득및처분 |

0 |

0 |

0 |

(39,822,180) |

0 |

0 |

(39,822,180) |

0 |

(39,822,180) |

||

|

무상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||

|

사업결합 관련 비지배지분 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

162,695,111 |

162,695,111 |

||

|

2015.12.31 (기말자본) |

7,779,559,000 |

66,001,652,970 |

(1,340,919,584) |

(2,269,636,245) |

26,668,146 |

131,725,024,156 |

201,922,348,443 |

8,696,316,717 |

210,618,665,160 |

||

|

연결 현금흐름표 |

|

제 18 기 2015.01.01 부터 2015.12.31 까지 |

|

제 17 기 2014.01.01 부터 2014.12.31 까지 |

|

제 16 기 2013.01.01 부터 2013.12.31 까지 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 16 기 |

|

|---|---|---|---|

|

영업활동으로인한현금흐름 |

23,301,454,366 |

39,565,856,865 |

(16,054,740,514) |

|

영업으로부터 창출된 현금흐름 (주37) |

32,351,678,053 |

44,670,252,995 |

(10,663,378,279) |

|

이자의수취 |

727,829,406 |

1,709,329,162 |

1,078,873,187 |

|

이자의지급 |

(2,143,655,329) |

(3,376,468,522) |

(1,955,411,173) |

|

배당금의수취 |

56,138,514 |

19,384,560 |

10,479,830 |

|

법인세의납부 |

(7,690,536,278) |

(3,456,641,330) |

(4,525,304,079) |

|

투자활동으로인한현금흐름 |

11,454,598,475 |

(23,455,508,761) |

756,337,316 |

|

투자활동으로인한 현금유입액 |

56,820,856,523 |

11,912,202,058 |

19,227,412,041 |

|

단기금융상품의 감소 |

2,677,734,476 |

4,937,499,952 |

5,371,763,700 |

|

당기손익인식금융자산의 처분 |

4,407,261,846 |

2,320,683,917 |

2,064,497,986 |

|

당기손익인식금융부채의 처분 |

135,700,000 |

0 |

0 |

|

단기대여금의 감소 |

3,336,342,917 |

3,770,941,850 |

49,911,263 |

|

임차보증금의 감소 |

1,505,000,000 |

419,953,849 |

2,089,870 |

|

임대보증금의 증가 |

0 |

20,000,000 |

210,000,000 |

|

장기금융상품의 감소 |

180,000,000 |

157,381,300 |

26,734,560 |

|

장기대여금의 감소 |

44,933,380 |

17,405,370 |

9,694,320 |

|

매도가능금융자산의 처분 |

32,492,209,495 |

130,744,935 |

9,013,883,522 |

|

유형자산의 처분 |

291,674,409 |

28,499,976 |

120,446,892 |

|

투자부동산의 처분 |

11,750,000,000 |

0 |

2,358,389,928 |

|

무형자산의 처분 |

0 |

109,090,909 |

0 |

|

투자활동으로인한 현금유출액 |

(45,366,258,048) |

(35,367,710,819) |

(18,471,074,725) |

|

단기금융상품의 증가 |

(4,058,789,347) |

(2,041,407,670) |

(2,070,832,195) |

|

당기손익인식금융자산의 취득 |

(8,193,542,280) |

(2,352,804,790) |

(2,115,254,274) |

|

단기대여금의 증가 |

(7,200,000) |

(74,500,000) |

(183,000,000) |

|

장기대여금의 증가 |

(20,000,000) |

(40,000,000) |

0 |

|

매도가능금융자산의 취득 |

(18,332,153,723) |

(13,889,937,523) |

0 |

|

임차보증금의 증가 |

(90,283,000) |

(134,202,462) |

(89,550,274) |

|

임대보증금의 감소 |

(290,000,000) |

(95,275,000) |

(250,000,000) |

|

장기금융상품의 증가 |

(80,000,000) |

(145,280,760) |

(153,718,390) |

|

유형자산의 취득 |

(1,550,523,714) |

(3,038,158,114) |

(4,382,201,122) |

|

무형자산의 취득 |

(9,210,660,780) |

(11,360,286,518) |

(9,226,518,470) |

|

종속기업, 관계기업 및 공동기업 투자주식의 취득 |

(416,409,154) |

(2,195,857,982) |

0 |

|

연결범위 제외로 인한 현금의 감소 |

(3,116,696,050) |

0 |

0 |

|

재무활동으로인한현금흐름 |

(8,033,891,559) |

(556,435,561) |

32,179,555,498 |

|

단기차입금의 증가 |

38,000,000,000 |

34,000,000,000 |

58,000,000,000 |

|

장기차입금의 증가 |

0 |

0 |

3,000,000,000 |

|

신주인수권의행사 |

0 |

14,293,666,914 |

1,096,017,981 |

|

전환사채의 발생 |

0 |

0 |

0 |

|

자기주식의 처분 |

0 |

2,051,478,981 |

0 |

|

유상증자 |

4,007,486,371 |

0 |

0 |

|

단기차입금의 상환 |

(41,680,000,000) |

(43,900,000,000) |

(21,515,000,000) |

|

유동성장기부채의 상환 |

(3,122,963,000) |

(2,881,056,000) |

(4,704,906,000) |

|

유동성신주인수권부사채의상환 |

0 |

(2,002,022,076) |

(1,776,104,083) |

|

배당금지급 |

(3,859,092,750) |

(2,098,402,400) |

(1,920,452,400) |

|

무상증자 |

0 |

(9,600,980) |

0 |

|

전환상환우선주의 상환 |

(1,339,500,000) |

(10,500,000) |

0 |

|

자기주식의 취득 |

(39,822,180) |

0 |

0 |

|

현금및현금성자산의순증가 |

26,722,161,282 |

15,553,912,543 |

16,881,152,300 |

|

기초의현금및현금성자산 |

64,212,127,532 |

48,610,705,691 |

31,772,399,455 |

|

현금및현금성자산에 대한 환율변동효과 |

1,931,351,223 |

47,509,298 |

(42,846,064) |

|

기말의현금및현금성자산 |

92,865,640,037 |

64,212,127,532 |

48,610,705,691 |

3. 연결재무제표 주석

| 제 18(당) 기 : 2015년 12월 31일 현재 |

| 제 17(전) 기 : 2014년 12월 31일 현재 |

| 코나아이 주식회사와 그 종속기업 |

1. 회사의 개요

1.1 지배기업의 개요

코나아이 주식회사(이하, "회사"라 함)는 스마트카드(Smart Card : IC Chip이 내장된카드) 관련 Total Solution 사업을 영업목적으로 1998년 3월 11일에 설립되었으며, 서울특별시 영등포구 여의도동에 본사를 두고 있습니다. 회사는 2012년 3월에 회사명을 케이비테크놀러지 주식회사에서 코나아이 주식회사로 변경하였습니다.

회사는 2001년 10월 18일자로 회사의 발행주식을 코스닥증권시장에 신규 등록하였으며 2015년 12월 31일 현재 회사의 자본금은 7,780백만원입니다.

2015년 12월 31일 현재 지배기업의 주요 주주 현황은 다음과 같습니다.

| 주주명 | 주식수 | 비율 |

|---|---|---|

| 조정일(대표이사) | 3,409,012 | 21.91% |

| 자기주식 | 122,747 | 0.79% |

| 기 타 | 12,027,359 | 77.30% |

| 합 계 | 15,559,118 | 100% |

1.2 종속기업의 현황

(1) 보고기간말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| 종속기업명 | 업 종 | 소재지 | 당기말 지배지분율 |

전기말 지배지분율 |

결산일 |

|---|---|---|---|---|---|

| 코나씨㈜ | 카드제조및판매업 | 대한민국 | 58.95% | 85.32% | 12월 31일 |

| 북경심걸과기유한공사 | 카드판매업 | 중국 | 100% | 100% | 12월 31일 |

| KEB TECHNOLOGY INDIA PVT. LTD. | 카드판매업 | 인도 | 99.85% | 99.81% | 12월 31일 |

| KONA SOFTWARE LAB LIMITED | 연구개발 | 방글라데시 | 100% | 100% | 12월 31일 |

| KONA A, INC | 카드판매업 | 미국 | 100% | 100% | 12월 31일 |

| 코나에스㈜(*1) | 소프트웨어개발공급업 | 대한민국 | 100% | 100% | 12월 31일 |

| Just Info System Co., Ltd.(*2) | 연구개발 | 중국 | 67% | - | 12월 31일 |

(*1) 전기 중 연결회사는 웹싱크㈜의 주식을 100% 취득하였으며, 그 후 웹싱크㈜는 코나에스㈜로 사명을 변경하였습니다.

(*2) 당기 중 연결회사는 Just Info System Co., Ltd.의 주식을 67% 취득하였습니다.

(2) 연결대상범위변동

당기에 신규로 연결재무제표에 포함된 종속기업과 연결재무제표의 작성 대상에서 제외된 종속기업의 현황은 다음과 같습니다.

- 당기 중 신규로 연결대상에 포함된 기업

| 기업명 | 사 유 |

|---|---|

| Just Info System Co., Ltd. | 당기 중 지분 67%를 인수하였습니다. |

- 당기 중 연결대상에서 제외된 기업

| 기업명 | 사 유 |

|---|---|

| 코나엠㈜ | 당기 중 지분율이 14.29%로 감소하였습니다. |

(3) 당기말과 전기말 현재 연결대상 종속기업의 요약재무현황은 다음과 같습니다(단위: 천원).

| 종속기업명 | 당기말 | 당기 | ||||

|---|---|---|---|---|---|---|

| 자 산 | 부 채 | 자 본 | 매출액 | 당기순손익 | 총포괄손익 | |

| 북경심걸과기유한공사 | 10,793,951 | 8,950,639 | 1,843,312 | 19,946,800 | (945,072) | (896,323) |

| KEB TECHNOLOGY INDIA PVT. LTD. | 48,093 | 7,025 | 41,068 | - | (103,903) | (104,992) |

| KONA A, INC | 8,713 | 469 | 8,244 | - | (9,574) | (8,763) |

| 코나씨㈜ | 27,832,330 | 6,785,597 | 21,046,733 | 20,045,869 | 1,976,072 | 2,088,632 |

| 코나에스㈜ | 3,263,798 | 298,446 | 2,965,352 | 2,018,992 | 146,783 | 146,783 |

| KONA SOFTWARE LAB LIMITED | 569,004 | 218,986 | 350,018 | 1,831,281 | 53,025 | 72,041 |

| Just Info System Co., Ltd. | 226,371 | 40,091 | 186,280 | 242,006 | (315,114) | (306,736) |

| 종속기업명 | 전기말 | 전기 | ||||

|---|---|---|---|---|---|---|

| 자 산 | 부 채 | 자 본 | 매출액 | 당기순손익 | 총포괄손익 | |

| 북경심걸과기유한공사 | 14,308,292 | 11,568,657 | 2,739,635 | 22,921,930 | (665,651) | (629,141) |

| KEB TECHNOLOGY INDIA PVT. LTD. | 23,097 | 1,949 | 21,148 | - | (116,558) | (116,415) |

| 코나엠㈜ | 17,683,365 | 16,631,292 | 1,052,073 | 12,987,216 | 89,117 | 89,117 |

| KONA A, INC | 6,041 | - | 6,041 | - | (118,839) | (119,094) |

| 코나씨㈜ | 28,134,301 | 14,007,077 | 14,127,224 | 18,809,689 | 1,842,193 | 1,842,193 |

| 코나에스㈜ | 3,137,484 | 318,915 | 2,818,569 | 1,818,060 | 181,865 | 181,865 |

| KONA SOFTWARE LAB LIMITED | 763,762 | 485,785 | 277,977 | 987,735 | 58,924 | 68,158 |

2. 중요한 회계정책

다음은 재무제표의 작성에 적용된 주요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성기준

연결회사의 연결재무제표는 한국채택국제회계기준에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

한국채택국제회계기준은 재무제표 작성시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 요구되는 부분이나 중요한 가정 및 추정이 요구되는 부분은 주석3에서 설명하고 있습니다.

2.1.1 회계정책의 변경과 공시

(1) 연결회사가 채택한 제·개정 기준서

연결회사는 2015 년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서를 신규로 적용하였으며, 이로 인하여 재무제표에 미치는 유의적인 영향은 없습니다.

- 기업회계기준서 제 1019 호 '종업원급여' 개정

기업회계기준서 제 1019 호 '종업원급여'의 개정에 따라 확정급여형 퇴직급여제도를운영하는 회사가 종업원 또는 제 3 자로부터 기여금을 납입받는 경우에 실무적 간편법에 따른 회계처리가 허용됩니다. 상기의 개정 기준서의 적용이 재무제표에 미치는 유의적인 영향은 없습니다.

- 한국채택국제회계기준 2010-2012 연차개선

한국채택국제회계기준 2010-2012 연차개선은 아래의 개정을 주요 내용으로 하고 있으며, 개정기준서의 적용으로 인해 재무제표에 미치는 유의적인 영향은 없습니다.

ㆍ기업회계기준서 제 1102 호 '주식기준보상' 개정: '가득조건', '성과조건', '용역조건'의 정의를 명확히 함.

ㆍ기업회계기준서 제 1103 호 '사업결합' 개정: 조건부대가의 분류 및 측정을 명확히 함.

ㆍ기업회계기준서 제 1108 호 '영업부문' 개정: 영업부문 통합 시 경영진이 내린 판단을 공시하고 보고부문들의 자산에서 기업전체 자산으로의 조정 내역을 공시하도록함.

ㆍ기업회계기준서 제 1016 호 '유형자산' 및 제 1038 호 '무형자산' 개정: 재평가모형을 적용하는 경우 총장부금액과 감가상각누계액의 표시방법을 명확히 함.

ㆍ기업회계기준서 제 1024 호 '특수관계자 공시' 개정: 보고기업 또는 보고기업의 지배기업에 주요 경영서비스를 제공하는 기업을 특수관계자에 포함하도록 함.

- 한국채택국제회계기준 2011-2013 연차개선

한국채택국제회계기준 2011-2013 연차개선은 아래의 개정을 주요 내용으로 하고 있으며, 개정 기준서의 적용으로 인해 재무제표에 미치는 유의적인 영향은 없습니다.

ㆍ기업회계기준서 제 1103 호 '사업결합' 개정: 공동약정의 구성에 대한 회계처리는 기준서 제 1103 호가 적용되지 않음을 명확히 함.

ㆍ기업회계기준서 제 1113 호 '공정가치측정' 개정: 금융상품 집합의 공정가치를 순포지션에 근거하여 측정하는 것을 허용하는 포트폴리오 예외조항이 비금융계약을 포함하여 기업회계기준서 제 1039 호의 적용범위에 해당하는 모든 계약에 적용된다는 것을 명확히 함.

ㆍ기업회계기준서 제 1040 호 '투자부동산' 개정: 기업회계기준서 제 1040 호와 제 1103 호가 상호배타적이지 않음을 명확히 함.

(2) 연결회사가 적용하지 않은 제·개정 기준서 및 해석서

연결회사는 개정 또는 공표됐으나 2015년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 않았고, 조기 적용하지 않은 개정 기준서는 다음과 같습니다. 연결회사는 해당 기준의 적용이 재무제표에 미치는 영향은 유의적이지 않을 것으로 예상하고 있습니다.

- 기준서 제1001호 '재무제표 표시' 개정

- 기준서 제1016호 '유형자산' 및 기준서 제1041호 '농림어업': 생산용식물

- 기준서 제1016호 '유형자산' 및 기준서 제1038호 '무형자산': 수익에 기초한 감가상각방법

- 기준서 제1110호 '연결재무제표', 기준서 제1028호 '관계기업과 공동기업에 대한 투자' 및 기준서 제1112호 '타기업에 대한 지분의 공시': 투자기업의 연결 면제

- 기준서 제1111호 '공동약정'

- 한국채택국제회계기준 2012-2014 연차개선

연결회사는 제정 또는 공표됐으나 2015년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 않았고, 연결회사가 조기 적용하지 아니한 제ㆍ개정 기준서 및 해석서는다음과 같습니다.

- 기준서 제1109호 '금융상품'

2015년 12월 공표된 금융상품에 대한 새로운 기준은 금융상품의 인식과 측정을 규정한 기준서 제1039호를 대체합니다.

기업회계기준서 제1109호 '금융상품'은 금융상품의 분류와 측정을 사업모형과 상품의 현금흐름 특성에 근거하여 상각후원가, 기타포괄손익-공정가치, 당기손익-공정가치로 측정되도록 분류할 것을 규정하고 해당 분류에 따른 손익인식 방법을 규정하고 있습니다. 또한 손상모형은 기대신용손실과 그 변동을 인식하도록 변경되었습니다. 한편 위험회피회계에 대해서는 기업들의 위험관리와 일관되도록 부분적인 개정이 반영되었습니다. 새로운 기준서는 2018년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되고 조기 적용이 허용되며 당기손익-공정가치로 지정한 금융부채의 손익에 대한 요구사항에 대한 부분적 조기적용도 허용됩니다. 연결회사는 개정 기준서 적용에 따른 영향을 파악하고 있습니다.

- 기업회계기준서 제1115호 '고객과의 계약에서 생기는 수익'

2015년 12월 공표한 수익인식에 대한 새로운 기준은 재화와 용역에 대한 수익인식 기준인 기준서 제1018호와 건설계약 수익인식 기준인 제1011호 및 관련 해석서를 대체합니다.

기업회계기준서 제1115호 '고객과의 계약에서 생기는 수익'은 현행 수익인식 기준의위험과 보상 이전 모형을 대체하여 고객에게 재화나 용역에 대한 통제가 이전될 때 수익을 인식한다는 원칙에 기초하여 5단계의 과정을 적용하여 수익을 인식하도록 요구합니다. 현행 수익인식과 주요한 차이로 재화나 용역이 묶음으로 제공될 때 구분되는 수행의무 별로 수익인식기준을 적용하도록 하고 변동대가 인식에 대한 제약을 규정하고 있으며, 수익을 일정 기간에 걸쳐 인식하기 위한 조건과 증가된 공시사항 등이 포함되었습니다. 새로운 기준서는 2018년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되고 조기 적용이 허용됩니다. 연결회사는 개정 기준서 적용에 따른 영향을 파악하고 있습니다.

2.2 연결

연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 회사가 지배하고 있는 모든 기업입니다. 회사가 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 피투자자를 지배합니다. 종속기업은 회사가 지배하게 되는 시점부터 연결에 포함되며, 지배력을 상실하는 시점부터 연결에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식합니다.

연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결회사가 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

(2) 관계기업

관계기업은 연결회사가 유의적 영향력을 보유하는 기업이며, 관계기업 투자지분은 최초에 취득원가로 인식하며 지분법을 적용합니다. 연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 연결회사는 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다.

(3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

2.3 영업부문

영업부문은 최고영업의사결정자에게 보고되는 내부 보고자료와 동일한 방식으로 보고하고 있습니다. 최고영업의사결정자는 영업부문에 배부될 자원과 영업부문의 성과를 평가하는데 책임이 있으며, 전략적 의사결정을 수행하는 이사회를 최고의사결정자로 보고 있습니다.

2.4 외화환산

(1) 기능통화와 표시통화

연결회사는 연결회사 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이루어지는 주된 경제환경에서의 통화(이하 "기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화와 표시통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시하고 있습니다.

(2) 외화거래와 보고기간말의 외화환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식하고 있습니다. 외화거래의 결제나 화폐성 외화자산ㆍ부채의 환산에서발생하는 외환차이는 당기손익으로 인식하고 있습니다.

차입금과 현금및현금성자산으로부터 발생하는 순외환차이는 손익계산서상 금융수익 및 금융비용으로 표시되며, 이 외의 순외환차이는 손익계산서상 기타수익 및 기타비용으로 표시됩니다.

(3) 표시통화로의 환산

연결회사의 표시통화와 다른 기능통화를 가진 모든 연결회사 내 개별기업의 경영성과와 재무상태는 다음과 같은 방법으로 연결회사의 표시통화로 환산하고 있습니다.

1) 자산과 부채는 보고기간말의 마감환율로 환산하고 있습니다.

2) 수익과 비용은 해당기간의 평균환율로 환산하고 있습니다.

3) 위 1), 2)의 환산에서 발생하는 외환차이는 기타포괄손익으로 인식하고 있습니다.

종속기업에 대한 지배력을 상실하는 경우, 자본항목으로 인식한 외환차이의 누계액은 처분손익을 인식하는 시점에 당기손익으로 재분류하고 있습니다.

해외기업의 취득에서 발생하는 영업권과 공정가치 조정액은 해당 해외기업의 자산ㆍ부채로 간주하며, 해당 해외기업의 기능통화로 표시하고 마감환율로 환산하고 있습니다. 발생하는 외환차이는 기타포괄손익으로 인식하고 있습니다.

2.5 현금및현금성자산

현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득일 현재 만기일이 3개월 이내에 도래하는 매우 유동적인 단기 투자자산을 포함하고 있습니다.

2.6 매출채권

매출채권은 정상적인 영업과정에서 판매된 재고자산 및 제공된 용역과 관련하여 고객으로부터 수취할 금액입니다. 매출채권의 회수가 12개월 이내에 예상되는 경우 유동자산으로 분류하고 그렇지 아니한 경우 비유동자산으로 분류합니다. 매출채권은 최초에 공정가치로 인식하며, 유효이자율을 적용한 상각후원가에서 대손충당금을 차감한 금액으로 측정하고 있습니다.

2.7 금융자산

(1) 분류 및 측정

연결회사는 금융자산을 당기손익인식금융자산, 매도가능금융자산, 대여금및수취채권, 만기보유금융자산의 범주로 구분하고 있으며 금융자산의 정형화된 매매거래는 매매일에 인식됩니다.

금융자산의 정형화된 매매거래는 매매일에 인식됩니다. 금융자산은 최초 인식시점에공정가치로 측정하며, 거래원가는 당기손익인식금융자산을 제외한 금융자산은 공정가치에 가산하고 당기손익인식금융자산의 경우에는 당기비용으로 처리됩니다. 최초 인식 이후 매도가능금융자산과 당기손익인식금융자산은 후속적으로 공정가치로 측정되고, 대여금및수취채권과 만기보유금융자산은 유효이자율법을 적용하여 상각후원가로 측정됩니다.

당기손익인식금융자산의 공정가치 변동은 당기손익으로 인식되고, 매도가능금융자산의 공정가치변동은 기타포괄손익에 계상되어 이를 처분하거나 손상을 인식하는 때자본에서 당기손익으로 재분류됩니다.

(2) 손상

연결회사는 금융자산 또는 금융자산 집합의 손상 발생에 대한 객관적인 증거가 있는지를 매 보고기간말에 평가하고, 그 결과 손상되었다는 객관적인 증거가 있으며 손상사건이 신뢰성 있게 추정할 수 있는 금융자산의 추정 미래현금흐름에 영향을 미친 경우에는 손상차손을 인식하고 있습니다.

대여금및수취채권의 손상은 대손충당금 계정으로 차감표시되며, 그 외의 금융자산은장부금액에서 직접 차감됩니다. 연결회사는 금융자산을 더 이상 회수 하지 못할 것으로 판단되는 때에 해당 금융자산을 제각하고 있습니다.

연결회사가 금융자산이 손상되었다는 객관적인 증거에는 금융자산의 발행자나 지급의무자의 유의적인 재무적 어려움, 이자지급이나 원금상환이 3개월 이상 연체, 재무적 어려움으로 당해 금융자산에 대한 활성시장의 소멸 등이 포함됩니다. 또한, 매도가능지분상품의 공정가치가 원가로부터 30% 이상 하락하거나 6개월 이상 지속적으로 하락하는 경우는 손상의 객관적인 증거에 해당됩니다.

(3) 제거

연결회사가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한 금융자산의 소유에 따른 위험과 보상의 대부분을 연결회사가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식하고 있습니다.

(4) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다

2.8 파생상품

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로

재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품의 공정가치변동은 거래의 성격에 따라 '기타영업외수익(비용)' 또는 '금융수익(비용)'으로 손익계산서에 인식됩니다.

2.9 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시하고 있습니다. 미착품과 저장품을 제외한 재고자산의 원가는 이동평균법에 따라 결정하고 있습니다. 제품의 원가는 원재료비, 직접노무비 및 기타 직접원가와 정상조업도에 근거한 관련 제조간접비로 이루어지며, 차입원가는 제외하고 있습니다. 순실현가능가치는 정상적인 영업과정에서의 추정 판매가격에서 적용 가능한 변동 판매비용을 차감한 금액입니다.

2.10 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 구 분 | 내용연수 |

|---|---|

| 건물 | 40 년 |

| 구축물 | 20, 40 년 |

| 시설장치 | 5 년 |

| 기계장치 | 4 ~ 5 년 |

| 차량운반구 | 5 년 |

| 비품 | 4 ~ 5 년 |

| 기타의유형자산 | 5 년 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 회계처리 됩니다.

2.11 투자부동산

임대수익이나 투자차익을 목적으로 보유하고 있는 부동산은 투자부동산으로 분류하고 있습니다. 투자부동산은 취득시 발생한 거래원가를 포함하여 최초 인식시점에 원가로 측정하며, 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다. 투자부동산 중 토지에 대해서는 감가상각을 하지 않으며, 투자부동산 중 토지를 제외한 투자부동산은 추정 경제적 내용연수40년 동안 정액법으로 상각됩니다.

2.12 무형자산

(1) 영업권

영업권은 주석 2.2 (1)에서 설명한 방식으로 측정되며, 종속기업 및 사업의 취득으로 인한 영업권은 무형자산에 포함되어 있습니다. 영업권은 매년 손상검사를 하고 원가에서 손상차손누계액을 차감한 가액으로 표시하고 있습니다. 기업의 처분으로 인한 처분손익 계산에는 매각되는 기업의 영업권 장부금액이 포함됩니다.

영업권은 손상검사 목적으로 현금창출단위 또는 현금창출단위집단에 배분하고 있으며, 그 배부는 영업권이 발생한 사업결합으로 혜택을 받게 될 것으로 기대되는 식별된 현금창출단위나 현금창출단위집단에 대하여 이루어지며, 이는 해당 종속기업에 따라 결정됩니다.

영업권의 손상검사는 매년 또는 잠재적 손상을 나타내는 상황의 변화나 사건이 존재하는 경우에는 더 자주 실시됩니다. 영업권의 손상검사는 영업권이 배분된 현금창출단위 또는 현금창출단위집단의 장부금액을 회수가능액(사용가치 또는 순공정가치 중높은 금액)과 비교하여 실시하고 있습니다. 손상차손은 즉시 비용으로 인식되며, 후속적으로 환입되지 않습니다.

(2) 산업재산권과 기타의 무형자산

영업권 이외의 무형자산은 당해 자산의 제작원가 또는 매입가액에 취득부대비용을 가산한 가액을 취득원가로 계상하며, 관련 제품의 판매 또는 당해 자산이 사용가능한시점부터 아래의 내용연수 동안 정액법으로 상각하며 이에 의해 계상된 상각액을 직접 차감한 잔액으로 평가하고 있습니다. 다만, 회원권 및 고객사인증 무형자산은 이를 이용할 수 있을 것으로 기대되는 기간에 대하여 예측가능한 제한이 없으므로 내용연수가 비한정인 것으로 평가하여 상각하고 있지 아니합니다.

내용연수가 유한한 무형자산의 상각방법과 내용연수에 대해서 매 회계연도말에 재검토하고, 내용연수가 비한정인 무형자산에 대해서는 그 자산의 내용연수가 비한정이라는 평가를 계속하여 정당화 하는지를 매 회계기간말에 재검토하며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

한정된 내용연수를 가지는 다음의 무형자산은 추정내용연수동안 정액법으로 상각됩니다.

| 구 분 | 내용연수 |

|---|---|

| 산업재산권 | 5 ~ 20 년 |

| 개발비 | 4 ~ 5 년 |

| 기타무형자산 | 4 ~ 5 년 |

(3) 연구 및 개발

연구활동에 대한 지출은 발생한 기간에 비용으로 인식합니다. 연결회사는 신제품, 신기술 등의 개발 비용 중 개별적으로 식별가능하고 미래의 경제적 효익이 유입될 가능성이 높은 비용은 다음 요건을 모두 충족하는 경우에 무형자산으로 인식하고 있습니다.

1) 무형자산을 사용하거나 판매하기 위해 그 자산을 완성할 수 있는 기술적 실현가능성

2) 무형자산을 완성하여 사용하거나 판매하려는 기업의 의도

3) 무형자산을 사용하여 판매할 수 있는 기업의 능력

4) 무형자산이 미래경제적 효익을 창출하는 방법을 증명 가능

5) 무형자산의 개발을 완료하고 그것을 판매하거나 사용하는 데 필요한 기술적, 재정적 자원 등의 입수 가능성

6) 개발과정에서 발생한 무형자산 관련 지출을 신뢰성 있게 측정 가능