|

|

160318_대표이사등의확인 |

정 정 신 고 (보고)

| 2016년 03월 18일 |

1. 정정대상 공시서류 : 증권신고서(지분증권)

2. 정정대상 공시서류의 최초제출일 : 2016년 02월 15일

3. 정정사항

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| ※ 본 '[정정] 증권신고서'의 정정사항은 2015년 사업보고서 제출에 따른 자진 정정사항으로, 첫번째 자진 정정사항인 파란색, 1차 발행가액 확정에 따른 빨간색 음영과 구분하기 위하여 보라색 음영으로 표시하였습니다. | |||

| [요약정보] 1. 핵심투자위험 |

본 증권신고서의 본문 정정사항을 동일하게 반영 하였으므로 핵심투자위험에 대한 정정표는 따로 기재하지 않았습니다. | ||

| [제1부 모집 또는 매출에 관한 사항] |

|||

| Ⅰ. 모집 또는 매출에 관한 일반사항 1. 공모개요 |

일정 오기수정 | ■ 공모일정 등에 관한 사항 권리락 : 2016.03.11(금) |

■ 공모일정 등에 관한 사항 권리락 : 2016.02.29(월) |

| Ⅲ. 투자위험요소 1. 사업위험 (마) |

사업보고서 제출에 따른 자진정정 |

(주1) - 정정전 | (주1) - 정정후 |

| Ⅲ. 투자위험요소 1. 사업위험 (바) |

(주2) - 정정전 | (주2) - 정정후 | |

| Ⅲ. 투자위험요소 1. 사업위험 (사) |

(주3) - 정정전 | (주3) - 정정후 | |

| Ⅲ. 투자위험요소 2. 회사위험 (가) |

(주4) - 정정전 | (주4) - 정정후 | |

| Ⅲ. 투자위험요소 2. 회사위험 (나) |

(주5) - 정정전 | (주5) - 정정후 | |

| Ⅲ. 투자위험요소 2. 회사위험 (다) |

(주6) - 정정전 | (주6) - 정정후 | |

| Ⅲ. 투자위험요소 2. 회사위험 (라) |

(주7) - 정정전 | (주7) - 정정후 | |

| Ⅲ. 투자위험요소 2. 회사위험 (마) |

(주8) - 정정전 | (주8) - 정정후 | |

| Ⅲ. 투자위험요소 2. 회사위험 (바) |

(주9) - 정정전 | (주9) - 정정후 | |

| Ⅲ. 투자위험요소 2. 회사위험 (사) |

(주10) - 정정전 | (주10) - 정정후 | |

| Ⅳ. 인수인의 의견(분석기관의 평가의견) 6. 종합의견 |

사업보고서 제출에 따른 자진정정 |

긍정적 요인 2015년 3분기말 현재 현금성자산은 212억원(당기손익인식금융자산 포함시 485억원)으로 단기금융부채 124억원 대비 171% 수준(당기손익인식금융자산 포함시 391%)이며, 유동비율은 302%로서 양호한 수준의 단기유동성 비율을 보이고 있습니다. 동사의 2015년 3분기말 기준 차입금 중 단기차입금의 비중은 100%로서 차입금 만기구조 분산측면에서 유동성리스크에 노출될 수 있으나, 현금성자산 212억원을 차감한 순차입금은 (-)88억원 수준으로 재무적 유동성을 확보하고 있으며, 이 외 당기손익인식금융자산 273억원 감안시 유동성 리스크 발생 가능성은 우려할 수준은 아니라고 판단됩니다. (중략) |

긍정적 요인 |

| [제2부 발행인에 관한 사항] |

※ 제2부 발행인에 관한 사항은 2015년 사업보고서 기준으로 내용 전반이 수정됨에 따라 본 정정표에 별도로 기재하지 않았습니다. 제2부 사항 중 투자위험요소와 관련된 주요 정정사항은 본문의 정정내용을 참고하시기 바라며, 세부적인 정정사항은 제2부 본문 내용을 참고하시기 바랍니다. | ||

(주1) - 정정전

| (마) 반도체 장비제조 산업의 특성상 반도체 제조사의 수요에 맞춘 다품종 소량 방식으로 매출이 이루어지고 있습니다. 또한, 당사의 주요 매출처가 소수 거대기업에 의존하고 있어, 독자적인 수급조절능력과 가격 결정 능력이 어려울 수 있습니다. 2015년 3분기 기준으로 삼성전자에 대한 매출의존도(67.0%)가 높은 상황이며, 삼성전자향 및 SK하이닉스향 매출의 경우 총 매출액 대비 94.3%(2012년), 93.1%(2013년), 99.1%(2014년), 90.0%(2015년 3분기)로 평균 94.1%이상의 높은 매출의존도를 보이고 있습니다. 향후 안정적인 매출처를 추가로 확보하기 위하여 신규 제품 개발과 적극적인 해외 영업활동을 전개하고 있습니다. 하지만 당사의 매출처 다변화 전략이 실패할 경우에는 소수 업체 편중위험은 해소될 수 없으며, 주요 매출처 투자지연 등에 따른2015년말 매출 및 영업이익이 하락(가결산 기준)한 것처럼 주요 매출처에 대한 매출 하락은 당사의 실적에 직접적인 영향을 줄 수 있습니다. 또한 주요 매출처와의 거래중단은 당사의 매출 및 수익에 부정적인 영향을 미칠 수 있으며, 당사의 거래처 사정으로 인하여 매출채권이 회수되지 않아 손해가 발생할 위험도 배제할 수 없습니다. 투자자께서는 이점 유의하시기 바랍니다. |

(중략)

| 【 주요 매출처별 비중 현황】 |

| (단위: %) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 9월말 |

| 삼성전자 향(A) | 4.2 | 42.5 | 55.8 | 67.0 |

| SK하이닉스 향(B) | 90.1 | 50.6 | 43.3 | 23.0 |

| A+B | 94.3 | 93.1 | 99.1 | 90.0 |

| 기타 | 5.7 | 6.9 | 0.9 | 10.0 |

| 합계 | 100.0 | 100.0 | 100.0 | 100.0 |

| 자료) 회사제공 자료 |

(중략)

이와 같이 2015년 3분기 기준으로 당사의 전체 매출 중 삼성전자와 SK하이닉스향 매출 비중이 매우 높은 상황입니다(2015년 9월말 기준 90.0%).

(중략)

특히 2016년 01월 29일 공시한 2015년말 가결산 현황을 보면, 2015년말 연결기준으로 매출액은 1,003억원, 영업이익 95억원, 당기순이익 124억원으로 전년대비 각각 -8.5%, -42.0%, -15.7% 감소하였습니다.

(주1) - 정정후

| (마) 반도체 장비제조 산업의 특성상 반도체 제조사의 수요에 맞춘 다품종 소량 방식으로 매출이 이루어지고 있습니다. 또한, 당사의 주요 매출처가 소수 거대기업에 의존하고 있어, 독자적인 수급조절능력과 가격 결정 능력이 어려울 수 있습니다. 2015년 기준으로 삼성전자에 대한 매출의존도(64.0%)가 높은 상황이며, 삼성전자향 및 SK하이닉스향 매출의 경우 총 매출액 대비 94.3%(2012년), 93.1%(2013년), 99.1%(2014년), 90.6%(2015년)로 평균 94.3%이상의 높은 매출의존도를 보이고 있습니다. 향후 안정적인 매출처를 추가로 확보하기 위하여 신규 제품 개발과 적극적인 해외 영업활동을 전개하고 있습니다. 하지만 당사의 매출처 다변화 전략이 실패할 경우에는 소수 업체 편중위험은 해소될 수 없으며, 주요 매출처 투자지연 등에 따른2015년말 매출 및 영업이익이 하락(가결산 기준)한 것처럼 주요 매출처에 대한 매출 하락은 당사의 실적에 직접적인 영향을 줄 수 있습니다. 또한 주요 매출처와의 거래중단은 당사의 매출 및 수익에 부정적인 영향을 미칠 수 있으며, 당사의 거래처 사정으로 인하여 매출채권이 회수되지 않아 손해가 발생할 위험도 배제할 수 없습니다. 투자자께서는 이점 유의하시기 바랍니다. |

(중략)

| 【 주요 매출처별 비중 현황】 |

| (단위: %) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 |

| 삼성전자 향(A) | 4.2 | 42.5 | 55.8 | 64.0 |

| SK하이닉스 향(B) | 90.1 | 50.6 | 43.3 | 26.6 |

| A+B | 94.3 | 93.1 | 99.1 | 90.6 |

| 기타 | 5.7 | 6.9 | 0.9 | 9.4 |

| 합계 | 100.0 | 100.0 | 100.0 | 100.0 |

| 자료) 회사제공 자료 |

(중략)

이와 같이 2015년 3분기 기준으로 당사의 전체 매출 중 삼성전자와 SK하이닉스향 매출 비중이 매우 높은 상황입니다.(2015년 말 기준 90.6%)

(중략)

특히 2015년말 연결기준으로 매출액은 1,003억원, 영업이익 95억원, 당기순이익 124억원으로 전년대비 각각 -8.5%, -42.0%, -15.7% 감소하였습니다.

(주2) - 정정전

(중략)

| [원재료 제품별 비중 (2015년 9월말 기준)] |

| (단위: %) |

|

주요제품명 |

매입액 | 비중 |

| 플랫폼 (Platform) | 10,810 | 20.6 |

| 제너레이터 | 1,750 | 3.3 |

| 기타 | 40,017 | 76.1 |

|

소계 |

100.0% |

|

| 자료) 회사제공 자료 |

| [주요 원재료 가격변동 추이] |

| (단위 : 백만원) |

| 품 목 | 2013년 | 2014년 | 2015년 3분기 |

| 플랫폼(Platform) | 419 | 479 | 356 |

| 제너레이터(Generator) | 14 | 12 | 12 |

(주2) - 정정후

(중략)

| [원재료 제품별 비중 (2015년말 기준)] |

| (단위: %) |

|

주요제품명 |

매입액 | 비중 |

| 플랫폼 (Platform) | 13,628 | 20.3 |

| 제너레이터 | 2,064 | 3.1 |

| 기타 | 51,311 | 76.6 |

|

소계 |

100.0% |

|

| 자료) 회사제공 자료 |

| [주요 원재료 가격변동 추이] |

| (단위 : 백만원) |

| 품 목 | 2013년 | 2014년 | 2015년 |

| 플랫폼(Platform) | 419 | 479 | 552 |

| 제너레이터(Generator) | 14 | 12 | 12 |

(주3) - 정정전

| [연구개발비용 현황] |

| (단위: 천원) |

| 과목 | 2012년 | 2013년 | 2014년 | 2015년 3분기 | |

|---|---|---|---|---|---|

| 원재료비 | 4,797,024 | 3,111,306 | 3,211,045 | 2,744,215 | |

| 인건비 | 4,657,122 | 4,671,857 | 5,837,589 | 4,241,099 | |

| 감가상각비 | 454,015 | 748,796 | 870,437 | 762,848 | |

| 위탁용역비 | - | - | - | - | |

| 기타 | 1,637,398 | 1,794,461 | 2,482,416 | 2,078,822 | |

| 연구개발비 계 | 11,545,559 | 10,326,420 | 12,401,487 | 9,826,984 | |

| 회계처리 | 판매비와 관리비 | - | - | - | - |

| 제조경비 | 6,388,759 | 7,617,982 | 9,190,442 | 7,082,770 | |

| 개발비(무형자산) | 5,156,800 | 2,708,439 | 3,211,045 | 2,744,215 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

16.41% | 15.40% | 11.31% | 10.80% | |

(주3) - 정정후

| [연구개발비용 현황] |

| (단위: 천원) |

| 과목 | 2012년 | 2013년 | 2014년 | 2015년 | |

|---|---|---|---|---|---|

| 원재료비 | 4,797,024 | 3,111,306 | 3,211,045 | 3,037,037 | |

| 인건비 | 4,657,122 | 4,671,857 | 5,837,589 | 6,043,546 | |

| 감가상각비 | 454,015 | 748,796 | 870,437 | 1,047,594 | |

| 위탁용역비 | - | - | - | ||

| 기타 | 1,637,398 | 1,794,461 | 2,482,416 | 2,634,273 | |

| 연구개발비 계 | 11,545,559 | 10,326,420 | 12,401,487 | 12,762,450 | |

| 회계처리 | 판매비와 관리비 | - | - | - | - |

| 제조경비 | 6,388,759 | 7,617,982 | 9,190,442 | 9,725,413 | |

| 개발비(무형자산) | 5,156,800 | 2,708,439 | 3,211,045 | 3,037,037 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

16.41% | 15.40% | 11.31% | 12.72% | |

(주4) - 정정전

| (가) 당사의 주력 제품인 반도체 장비 판매가 크게 증가하면서 연결기준으로 2013년 671억원, 2014년 1,097억원, 2015년 9월말 누적 910억원을 시현하였으며, 영업이익은 2013년 62억원, 2014년 163억원, 2015년 3분기 133억을 시현 하였습니다. 하지만, 공시된 가결산 주요 재무현황을 보면, 2015년말 연결기준 매출액은 1,003억원, 영업이익 95억원, 당기순이익 124억원으로 전년대비 각각 -8.5%, -42.0%, -15.7% 감소되었습니다. 이러한 수익성 하락의 주요원인은 2015년 4월 주요 매출처 중 가동을 앞둔 공장에서의 인명사고로 인해 공사기간이 지연되는 등 주요 매출처의 투자지연에 기인합니다. 이처럼 반도체 장비 업체는 업종 특성상 전방산업인 반도체 시장의 영향을 많이 받습니다. 특히, 반도체 산업의 경우 기술 변화에 따른 제품의 Life Cycle이 달라지는 특징이 있어, 지속적인 연구개발을 통한 기술혁신을 필요로 하며, 영업환경과 환율 등 거시경제 요소 등에 대한 지속적인 모니터링이 필요합니다. 따라서 반도체 투자지연 등 전방산업을 포함한 이러한 요소들이 부정적으로 작용할 경우 당사의 수익성에 악영향을 미칠 수 있음에 대해 투자자께서는 유의하시기 바랍니다. |

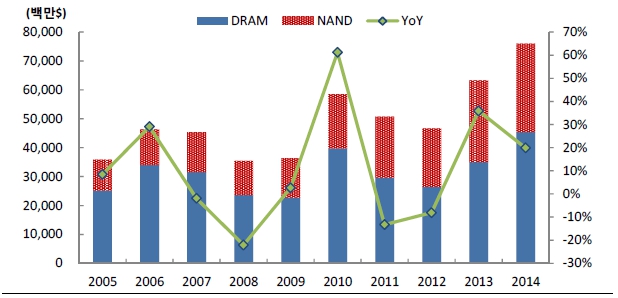

당사의 매출액 추이를 살펴보면 2012년 734억원에서 2013년 671억원으로 약 91%수준으로 감소하였습니다. 이는 2012년 이후 글로벌 경기의 불안정한 상태가 심화되면서 실물경기 회복 지연과 Conventional IT 제품들에 대한 수요부진, 특히 PC 시장의 부진이 이어지면서 메모리반도체 시장규모가 축소된 것에 기인합니다. 이후 모바일 DRAM 및 3D NAND 시장의 성장을 통한 반도체 시장 성장으로 2014년에는 1,098억원으로 전년대비 63.6% 증가하였으며, 2015년 3분기 기준으로 910억원의 매출을 달성하였습니다.

|

[연도별 주요 손익추이] |

| (단위:백만원) |

|

구 분 |

2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

|

매출액 |

70,350 | 67,054 | 109,677 | 90,997 |

|

매출원가 |

59,686 | 52,530 | 82,593 | 69,178 |

|

매출총이익 |

10,664 | 14,524 | 27,084 | 21,819 |

|

판매비와관리비 |

9,398 | 8,301 | 10,746 | 8,534 |

|

영업이익(손실) |

1,267 | 6,223 | 16,338 | 13,285 |

|

금융수익 |

2,809 | 1,637 | 4,009 | 6,382 |

|

기타수익 |

683 | 1,144 | 1,162 | 429 |

|

금융비용 |

1,435 | 1,410 | 1,725 | 2,116 |

|

기타비용 |

1,454 | 2,823 | 3,561 | 1,173 |

|

당기순이익(손실) |

1,591 | 4,982 | 14,654 | 13,611 |

(주1) K-IFRS 연결기준이며, 2015년 3분기의 경우 감사/검토받지 아니한 재무제표입니다.

(주2) 당사는 외부감사인의 감사 종료 전 2015년 사업년도 추정 수치를 2015년 1월 29일 공시하였습니다.

(2015년 추정 매출액 1,003억원, 영업이익 95억원, 당기순이익 124억원)

| [주요 수익성비율 추이 (연결기준)] |

|

구 분 |

2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

|

매출총이익율 |

15.2% | 21.7% | 24.7% | 24.0% |

|

영업이익율 |

1.8% | 9.3% | 14.9% | 14.6% |

|

당기순이익율 |

2.3% | 7.4% | 13.4% | 15.0% |

| 총자본순이익율 | 1.6% | 5.4% | 13.2% | 10.9% |

| 자기자본순이익율 | 2.8% | 7.8% | 17.4% | 14.3% |

| 매출원가율 | 84.8% | 78.3% | 75.3% | 76.0% |

(주) K-IFRS 연결기준이며, 2015년 3분기의 경우 감사/검토받지 아니한 재무제표입니다.

당사의 매출총이익률은 2012년 15.2%부터 2013년 21.7%, 2014년 24.7%로 지속적으로 증가되어 왔으며(2015년 3분기 24.0% 소폭감소), 영업이익률(2012년 1.8%, 2013년 9.3%, 2014년 14.9%, 2015년 3분기 14.6%) 및 당기순이익률(2012년 2.3%, 2013년 7.4%, 2014년 13.4%, 2015년 3분기 15.0%) 역시 지속적으로 증가하였습니다.

(중략)

특히 2015년 4월 주요 매출처 중 가동을 앞둔 공장에서의 인명사고로 인해공사기간이 지연되면서 공장 가동이 늦어져 투자가 지연되었으며, 그 결과 당사의 가결산된2015년말 연결기준 매출액은 1,003억원, 영업이익 95억원, 당기순이익 124억원으로 전년대비 각각 -8.5%, -42.0%, -15.7% 감소되었습니다(단, 해당 재무수치는 가결산된 수치로써, 2016년 03월 18일 사업보고서가 공시된 이후 정정신고서를 통해 공시될 예정입니다).

| [연구개발비용] | |||

| (기준일 : | 2015.09. 30) | (단위 : 천원) | |

| 과목 | 2012년 | 2013년 | 2014년 | 2015년 3분기 | |

|---|---|---|---|---|---|

| 원재료비 | 4,797,024 | 3,111,306 | 3,211,045 | 2,744,215 | |

| 인건비 | 4,657,122 | 4,671,857 | 5,837,589 | 4,241,099 | |

| 감가상각비 | 454,015 | 748,796 | 870,437 | 762,848 | |

| 위탁용역비 | |||||

| 기타 | 1,637,398 | 1,794,461 | 2,482,416 | 2,078,822 | |

| 연구개발비 계 | 11,545,559 | 10,326,420 | 12,401,487 | 9,826,984 | |

| 회계처리 | 판매비와 관리비 | ||||

| 제조경비 | 6,388,759 | 7,617,982 | 9,190,442 | 7,082,770 | |

| 개발비(무형자산) | 5,156,800 | 2,708,439 | 3,211,045 | 2,744,215 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

16.41% | 15.40% | 11.31% | 10.80% | |

(주) K-IFRS 연결기준이며, 2015년 3분기의 경우 감사/검토받지 아니한 재무제표임

(중략)

| [무형자산 내역] |

| (단위 : 백만원) |

| 구분 | 개발비 | 산업재산권 | 소프트웨어 | 회원권 | 기타의 무형자산 |

합계 |

|---|---|---|---|---|---|---|

| 2012년말 | ||||||

| 기초순장부금액 | 8,197 | 185 | 265 | 2,758 | 174 | 11,579 |

| 취득 | 5,047 | 135 | 108 | 505 | 5,794 | |

| 국고보조금취득 | - 2,400 | - 10 | - | - | - | - 2,409 |

| 대체 | - | - | - | - | - | - |

| 처분 등 | - | - | - | - | - | - |

| 상각 및 손상 | - 2,684 | - 72 | - 123 | - 26 | - 2,904 | |

| 기말순장부금액 | 8,160 | 238 | 250 | 3,263 | 148 | 12,060 |

| 2013년말 | ||||||

| 기초순장부금액 | 8,160 | 238 | 250 | 3,263 | 148 | 12,060 |

| 취득 | 3,681 | 121 | 53 | - | - | 3,854 |

| 국고보조금취득 | - 1,974 | - 13 | - | - | - | - 1,987 |

| 대체 | - 262 | - | - | - | - | - 262 |

| 손상차손 | - 710 | - | - | - 1,548 | - 26 | - 2,284 |

| 상각 | - 1,636 | - 86 | - 100 | - | - 24 | - 1,845 |

| 기말순장부금액 | 7,260 | 260 | 204 | 1,714 | 99 | 9,536 |

| 2014년말 | ||||||

| 기초순장부금액 | 7,260 | 260 | 204 | 1,714 | 99 | 9,536 |

| 취득 | 3,211 | 134 | 126 | 43 | - | 3,514 |

| 정부보조금취득 | - 2,012 | - | - | - | - | - 2,012 |

| 대체 | - | 12 | - 323 | - | - 311 | |

| 상각 | - 1,936 | - 105 | - 94 | - | - 11 | - 2,146 |

| 기말순장부금액 | 6,522 | 301 | 235 | 1,435 | 88 | 8,581 |

| 2015년 3분기 | ||||||

| 기초순장부금액 | 6,522 | 301 | 235 | 1,435 | 88 | 8,581 |

| 취득 | 2,744 | 44 | 184 | - | - | 2,973 |

| 정부보조금취득 | - 1,627 | - 1 | - | - | - | - 1,628 |

| 상각 | - 887 | - 85 | - 79 | - | - 8 | - 1,059 |

| 기말순장부금액 | 6,753 | 259 | 341 | 1,435 | 80 | 8,867 |

(주4) - 정정후

| (가) 당사의 주력 제품인 반도체 장비 판매가 크게 증가하면서 연결기준으로 매출액은 2013년 671억원, 2014년 1,097억원, 2015년 1,003억원을 시현하였으며, 영업이익은 2013년 62억원, 2014년 163억원, 2015년 95억원을 시현 하였습니다. 이러한 2015년 수익성 하락의 주요원인은 2015년 4월 주요 매출처 중 가동을 앞둔 공장에서의 인명사고로 인해 공사기간이 지연되는 등 주요 매출처의 투자지연에 기인합니다. 이처럼 반도체 장비 업체는 업종 특성상 전방산업인 반도체 시장의 영향을 많이 받습니다. 특히, 반도체 산업의 경우 기술 변화에 따른 제품의 Life Cycle이 달라지는 특징이 있어, 지속적인 연구개발을 통한 기술혁신을 필요로 하며, 영업환경과 환율 등 거시경제 요소 등에 대한 지속적인 모니터링이 필요합니다. 따라서 반도체 투자지연 등 전방산업을 포함한 이러한 요소들이 부정적으로 작용할 경우 당사의 수익성에 악영향을 미칠 수 있음에 대해 투자자께서는 유의하시기 바랍니다. |

당사의 매출액 추이를 살펴보면 2012년 734억원에서 2013년 671억원으로 약 91%수준으로 감소하였습니다. 이는 2012년 이후 글로벌 경기의 불안정한 상태가 심화되면서 실물경기 회복 지연과 Conventional IT 제품들에 대한 수요부진, 특히 PC 시장의 부진이 이어지면서 메모리반도체 시장규모가 축소된 것에 기인합니다. 이후 모바일 DRAM 및 3D NAND 시장의 성장을 통한 반도체 시장 성장으로 2014년에는 1,098억원으로 전년대비 63.6% 증가하였으며, 2015년 기준으로 1,003억원의 매출을 달성하였습니다.

|

[연도별 주요 손익추이] |

| (단위:백만원) |

|

구 분 |

2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

|

매출액 |

70,350 | 67,054 | 109,677 | 100,347 |

|

매출원가 |

59,686 | 52,530 | 82,593 | 79,498 |

|

매출총이익 |

10,664 | 14,524 | 27,084 | 20,849 |

|

판매비와관리비 |

9,398 | 8,301 | 10,746 | 11,370 |

|

영업이익(손실) |

1,267 | 6,223 | 16,338 | 9,479 |

|

금융수익 |

2,809 | 1,637 | 4,009 | 7,245 |

|

기타수익 |

683 | 1,144 | 1,162 | 447 |

|

금융비용 |

1,435 | 1,410 | 1,725 | 2,058 |

|

기타비용 |

1,454 | 2,823 | 3,561 | 1,223 |

|

당기순이익(손실) |

1,591 | 4,982 | 14,654 | 12,457 |

(주1) K-IFRS 연결기준이며, 감사받은 재무제표입니다.

| [주요 수익성비율 추이 (연결기준)] |

|

구 분 |

2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

|

매출총이익율 |

15.2% | 21.7% | 24.7% | 20.8% |

|

영업이익율 |

1.8% | 9.3% | 14.9% | 9.4% |

|

당기순이익율 |

2.3% | 7.4% | 13.4% | 12.4% |

| 총자본순이익율 | 1.6% | 5.4% | 13.2% | 10.3% |

| 자기자본순이익율 | 2.8% | 7.8% | 17.4% | 13.2% |

| 매출원가율 | 84.8% | 78.3% | 75.3% | 79.2% |

(주) K-IFRS 연결기준이며, 감사받은 재무제표 기준입니다.

당사의 매출총이익률은 2012년 15.2%부터 2013년 21.7%, 2014년 24.7%로 지속적으로 증가되어 왔으며(2015년 20.8%로 감소), 영업이익률(2012년 1.8%, 2013년 9.3%, 2014년 14.9%, 2015년 9.4%) 및 당기순이익률(2012년 2.3%, 2013년 7.4%, 2014년 13.4%, 2015년 12.4%)를 보이고 있습니다.

(중략)

특히 2015년 4월 주요 매출처 중 가동을 앞둔 공장에서의 인명사고로 인해공사기간이 지연되면서 공장 가동이 늦어져 투자가 지연되었으며, 그 결과 당사의 2015년말 연결기준 매출액은 1,003억원, 영업이익 95억원, 당기순이익 124억원으로 전년대비 각각 -8.5%, -42.0%, -15.7% 감소되었습니다.

| [연구개발비용] | |||

| (기준일 : | 2015.12.31) | (단위 : 천원) | |

| 과목 | 2012년 | 2013년 | 2014년 | 2015년 | |

|---|---|---|---|---|---|

| 원재료비 | 4,797,024 | 3,111,306 | 3,211,045 | 3,037,037 | |

| 인건비 | 4,657,122 | 4,671,857 | 5,837,589 | 6,043,546 | |

| 감가상각비 | 454,015 | 748,796 | 870,437 | 1,047,594 | |

| 위탁용역비 | |||||

| 기타 | 1,637,398 | 1,794,461 | 2,482,416 | 2,634,273 | |

| 연구개발비 계 | 11,545,559 | 10,326,420 | 12,401,487 | 12,762,450 | |

| 회계처리 | 판매비와 관리비 | ||||

| 제조경비 | 6,388,759 | 7,617,982 | 9,190,442 | 9,725,413 | |

| 개발비(무형자산) | 5,156,800 | 2,708,439 | 3,211,045 | 3,037,037 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

16.41% | 15.40% | 11.31% | 12.72% | |

(주) K-IFRS 연결기준이며, 감사받은 재무제표임

(중략)

| [무형자산 내역] |

| (단위 : 백만원) |

| 구분 | 개발비 | 산업재산권 | 소프트웨어 | 회원권 | 기타의 무형자산 |

합계 |

|---|---|---|---|---|---|---|

| 2012년말 | ||||||

| 기초순장부금액 | 8,197 | 185 | 265 | 2,758 | 174 | 11,579 |

| 취득 | 5,047 | 135 | 108 | 505 | 5,794 | |

| 국고보조금취득 | - 2,400 | - 10 | - | - | - | - 2,409 |

| 대체 | - | - | - | - | - | - |

| 처분 등 | - | - | - | - | - | - |

| 상각 및 손상 | - 2,684 | - 72 | - 123 | - 26 | - 2,904 | |

| 기말순장부금액 | 8,160 | 238 | 250 | 3,263 | 148 | 12,060 |

| 2013년말 | ||||||

| 기초순장부금액 | 8,160 | 238 | 250 | 3,263 | 148 | 12,060 |

| 취득 | 3,681 | 121 | 53 | - | - | 3,854 |

| 국고보조금취득 | - 1,974 | - 13 | - | - | - | - 1,987 |

| 대체 | - 262 | - | - | - | - | - 262 |

| 손상차손 | - 710 | - | - | - 1,548 | - 26 | - 2,284 |

| 상각 | - 1,636 | - 86 | - 100 | - | - 24 | - 1,845 |

| 기말순장부금액 | 7,260 | 260 | 204 | 1,714 | 99 | 9,536 |

| 2014년말 | ||||||

| 기초순장부금액 | 7,260 | 260 | 204 | 1,714 | 99 | 9,536 |

| 취득 | 3,211 | 134 | 122 | 43 | - | 3,509 |

| 정부보조금취득 | - 2,012 | - | - | - | - | - 2,012 |

| 대체 | - | 12 | - | - | 12 | |

| 손상차손및상각 | - 1,936 | - 105 | - 93 |

- 323 | - 11 | - 2,469 |

| 기말순장부금액 | 6,522 | 301 | 232 |

1,435 | 88 | 8,578 |

| 2015년말 | ||||||

| 기초순장부금액 | 6,522 | 301 | 235 |

1,435 | 88 | 8,581 |

| 취득 | 3,037 | 92 | 184 | - | - | 3,134 |

| 정부보조금취득 | -1,788 | -2 | - | - | - | -1,790 |

| 대체 | - | - | - | - | - | - |

| 상각 | -1,209 | -119 | -110 | - | -11 | -1,449 |

| 기말순장부금액 | 6,562 | 272 | 310 | 1,435 | 77 | 8,656 |

(주5) - 정정전

| [매출액 구성 중 수출과 내수 비중 추이] |

| (단위 : 백만원) |

| 매출 유형 |

품 목 | 2012 | 2013 | 2014 | 2015.3Q | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출 | 비중 | 매출 | 비중 | 매출 | 비중 | 매출 | 비중 | |||

| 제품 (장비) |

- 반도체 장비(PECVD, GPE) - 디스플레이, LED 장비 등 |

내수 | 42,162 | 59.9% | 36,757 | 54.8% | 65,993 | 60.2% | 45,013 | 49.5% |

| 수출 | 19,957 | 28.4% | 23,745 | 35.4% | 35,682 | 32.5% | 33,135 | 36.4% | ||

| 합계 | 62,119 | 88.3% | 60,502 | 90.2% | 101,675 | 92.7% | 78,148 | 85.9% | ||

| 제품 (기타) |

- 원부자재등 | 내수 | 5,784 | 8.2% | 5,188 | 7.7% | 5,457 | 5.0% | 5,257 | 5.8% |

| 수출 | 1,678 | 2.4% | 845 | 1.3% | 2,491 | 2.3% | 3,690 | 4.1% | ||

| 합계 | 7,462 | 10.6% | 6,033 | 9.0% | 7,948 | 7.2% | 8,947 | 9.8% | ||

| 상품 | - 장비 구성품 등 | 내수 | 769 | 1.1% | 518 | 0.8% | - | 0.0% | - | 0.0% |

| 수출 | - | 0.0% | - | 0.0% | - | 0.0% | 3,902 | 4.3% | ||

| 합계 | 769 | 1.1% | 518 | 0.8% | - | 0.0% | 3,902 | 4.3% | ||

| 기타 | - 임대료 | 내수 | - | 0.0% | - | 0.0% | 54 | 0.0% | - | 0.0% |

| 수출 | - | 0.0% | - | 0.0% | - | 0.0% | - | 0.0% | ||

| 합계 | - | 0.0% | - | 0.0% | 54 | 0.0% | - | 0.0% | ||

| 합계 | 내수 | 48,715 | 69.2% | 42,463 | 63.3% | 71,505 | 65.2% | 50,270 | 55.2% | |

| 수출 | 21,635 | 30.8% | 24,590 | 36.7% | 38,172 | 34.8% | 40,727 | 44.8% | ||

| 합계 | 70,350 | 100.0% | 67,053 | 100.0% | 109,677 | 100.0% | 90,997 | 100.0% | ||

위와 같이 당사의 매출액 중 내수 비중은 2012년 69.2%에서 2013년 63.3%, 2014년 65.2% 그리고 2015년 3분기에는 55.2%로 감소하였습니다. 이러한 원인은 당사의 주요 고객사인 삼성전자와 SK하이닉스가 2013년 이후 중국 내 현지법인을 통해서 현지공장 증설에 집중하면서 당사가 국내 제조사에 공급한 장비매출이 내수가 아닌 수출로 인식 되었기 때문입니다.

(중략)

| [외환차익 및 차손, 외화환산이익 및 손실] |

| (단위 : 원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2014년 3분기 | 2015년 3분기 |

|---|---|---|---|---|---|

| 외환차익 | 651,194,684 | 434,951,034 | 378,983,903 | 311,688,212 | 130,079,099 |

| 외화환산이익 | 892,320,184 | 3,161,577 | 5,843,561 | 8,242,516 | 99,548,456 |

| 이익 (A) | 1,543,514,868 | 438,112,611 | 384,827,464 | 319,930,728 | 229,627,555 |

| 외환차손 | 579,267,978 | 154,482,533 | 157,342,547 | 103,204,153 | 68,516,378 |

| 외화환산손실 | 192,048,547 | 7,791,720 | 527,896 | 2,791,409 | 114,131,071 |

| 손실 (B) | 771,316,525 | 162,274,253 | 157,870,443 | 105,995,562 | 182,647,449 |

| 순이익(손실) (A-B) | 772,198,343 | 275,838,358 | 226,957,021 | 213,935,166 | 46,980,106 |

위와 같이 당사는 2015년 3분기말 기준으로 원-엔 환율 및 원-달러 환율 변동으로 인한 외환차익과 외화환산이익금액 약 230백만원이 금융수익으로 인식되었고, 외환차손과 외화환산손실금액 약 183백만원이 금융비용으로 인식되었습니다.

당사의 2015년 3분기말 기준으로 현재 연결실체의 환위험에 대한 노출정도는 다음과 같습니다.

| (단위 : 원) |

| 구분 | USD | JPY | CNY | EUR | TWD |

|---|---|---|---|---|---|

| 자산: | |||||

| 현금및현금성자산 | 54,878,075 | 458,742 | 173,557,417 | 151,406 | 574,308 |

| 매출채권 | 8,901,530,165 | - | - | - | - |

| 외화자산 계 | 8,956,408,240 | 458,742 | 173,557,417 | 151,406 | 574,308 |

| 부채: | |||||

| 매입채무 | 1,046,979,250 | 2,940,531 | 16,530,332 | - | - |

| 유동차입금 | - | 2,401,466,468 | - | - | - |

| 외화부채 계 | 1,046,979,250 | 2,404,406,999 | 16,530,332 | - | - |

그리고, 2015년 3분기말 기준으로 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 10% 변동시 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 790,942,899 | (790,942,899) | (6,566,299) | 6,566,299 |

| JPY | (240,394,826) | 240,394,826 | (283,250) | 283,250 |

| CNY | 15,702,708 | (15,702,708) | 6,120,140 | (6,120,140) |

| EUR | 15,141 | (15,141) | 15,021 | (15,021) |

| TWD | 57,431 | (57,431) | 14,814 | (14,814) |

(주5) - 정정후

| [매출액 구성 중 수출과 내수 비중 추이] |

| (단위 : 백만원) |

| 매출 유형 |

품 목 | 2012년 | 2013년 | 2014년 | 2015년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출 | 비중 | 매출 | 비중 | 매출 | 비중 | 매출 | 비중 | |||

| 제품 (장비) |

- 반도체 장비(PECVD, GPE) - 디스플레이, LED 장비 등 |

내수 | 42,162 | 59.9% | 36,757 | 54.8% | 65,993 | 60.2% | 44,190 | 44.0% |

| 수출 | 19,957 | 28.4% | 23,745 | 35.4% | 35,682 | 32.5% | 37,166 | 37.0% | ||

| 합계 | 62,119 | 88.3% | 60,502 | 90.2% | 101,675 | 92.7% | 81,356 | 81.1% | ||

| 제품 (기타) |

- 원부자재등 | 내수 | 5,784 | 8.2% | 5,188 | 7.7% | 5,457 | 5.0% | 9,541 | 9.5% |

| 수출 | 1,678 | 2.4% | 845 | 1.3% | 2,491 | 2.3% | 5,548 | 5.5% | ||

| 합계 | 7,462 | 10.6% | 6,033 | 9.0% | 7,948 | 7.2% | 15,089 | 15.0% | ||

| 상품 | - 장비 구성품 등 | 내수 | 769 | 1.1% | 518 | 0.8% | - | 0.0% | - | - |

| 수출 | - | 0.0% | - | 0.0% | - | 0.0% | 3,902 | 3.9% | ||

| 합계 | 769 | 1.1% | 518 | 0.8% | - | 0.0% | 3,902 | 3.9% | ||

| 기타 | - 임대료 | 내수 | - | 0.0% | - | 0.0% | 54 | 0.0% | - | - |

| 수출 | - | 0.0% | - | 0.0% | - | 0.0% | - | - | ||

| 합계 | - | 0.0% | - | 0.0% | 54 | 0.0% | - | - | ||

| 합계 | 내수 | 48,715 | 69.2% | 42,463 | 63.3% | 71,505 | 65.2% | 53,731 | 53.5% | |

| 수출 | 21,635 | 30.8% | 24,590 | 36.7% | 38,172 | 34.8% | 46,616 | 46.5% | ||

| 합계 | 70,350 | 100.0% | 67,053 | 100.0% | 109,677 | 100.0% | 100,347 | 100.0% | ||

위와 같이 당사의 매출액 중 내수 비중은 2012년 69.2%에서 2013년 63.3%, 2014년 65.2% 그리고 2015년 53.5%로 감소하였습니다. 이러한 원인은 당사의 주요 고객사인 삼성전자와 SK하이닉스가 2013년 이후 중국 내 현지법인을 통해서 현지공장 증설에 집중하면서 당사가 국내 제조사에 공급한 장비매출이 내수가 아닌 수출로 인식 되었기 때문입니다.

(중략)

| [외환차익 및 차손, 외화환산이익 및 손실] |

| (단위 : 원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 외환차익 | 651,194,684 | 434,951,034 | 378,983,903 | 223,834,146 |

| 외화환산이익 | 892,320,184 | 3,161,577 | 5,843,561 | 75,713,265 |

| 이익 (A) | 1,543,514,868 | 438,112,611 | 384,827,464 | 299,547,411 |

| 외환차손 | 579,267,978 | 154,482,533 | 157,342,547 | 84,629,641 |

| 외화환산손실 | 192,048,547 | 7,791,720 | 527,896 | 120,845,752 |

| 손실 (B) | 771,316,525 | 162,274,253 | 157,870,443 | 205,475,393 |

| 순이익(손실) (A-B) | 772,198,343 | 275,838,358 | 226,957,021 | 94,072,018 |

위와 같이 당사는 2015년말 기준으로 원-엔 환율 및 원-달러 환율 변동으로 인한 외환차익과 외화환산이익금액 약 300백만원이 금융수익으로 인식되었고, 외환차손과 외화환산손실금액 약 205백만원이 금융비용으로 인식되었습니다.

당사의 2015년말 기준으로 현재 연결실체의 환위험에 대한 노출정도는 다음과 같습니다.

| (단위 : 원) |

| 구분 | USD | JPY | CNY | EUR | TWD |

|---|---|---|---|---|---|

| 자산: | |||||

| 현금및현금성자산 | - | 213 | 270,891,261 | - | 735,057 |

| 매출채권및기타채권 | 7,578,340,235 | - | - | - | - |

| 미청구공사 | 4,746,600,000 | - | - | - | - |

| 외화자산 계 | 12,324,940,235 | 213 | 270,891,261 | - | 735,057 |

| 부채: | |||||

| 매입채무및기타채무 | 4,818,801,060 | 2,867,430 | 37,832,123 | - | - |

| 유동차입금 | - | 990,186,587 | - | - | - |

| 외화부채 계 | 4,818,801,060 | 993,054,017 | 37,832,123 | - | - |

그리고, 2015년말 기준으로 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 10% 변동시 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 750,613,918 | (750,613,918) | (51,765,802) | 51,765,802 |

| JPY | (99,305,380) | 99,305,380 | (271,421) | 271,421 |

| CNY | 23,305,914 | (23,305,914) | 9,047,251 | (9,047,251) |

| EUR | - | - | 15,057 | (15,057) |

| TWD | 73,506 | (73,506) | 57,932 | (57,932) |

(주6) - 정정전

| (다) 당사의 부채비율은 2012년 74.3%, 2013년 42.6%, 2014년 31.7%, 2015년 3분기 31.2%로 지속적으로 감소하고 있으며, 유동비율의 경우 2012년도 이후 2013년 406.7%, 2014년 286.0%, 2015년 3분기 302.2%로 부채비율 대비 높은 유동성을 보유하고 있습니다. 차입금의 경우 2015년 3분기 기준 124억원으로 단기차입금이 증가되었으나, 현금성자산 등의 유동성 자산을 반영할 경우 순차입금은 -36,419백만원, 부채비율 31.2%로 차입금 상환으로 인한 유동성 리스크는 크지 않다고 할 수 있습니다. 하지만 당사의 경우 반도체 시장의 영향을 직접적으로 받는 수주산업으로, 매출원이 오직 수주에만 의존하고 있기 때문에 영업현금흐름 변동이 큰 편(2012년 171억원, 2013년 -71억원, 2014년에는 263억원 2015년 3분기 30억원)입니다. 또한, 당사는 판매한 제품에 대한 품질보증, 교환환불, 하자보수 및 그에 따른 사후 서비스 등으로 인하여 향후 부담할 것으로 예상되는 비용을 보증기간 및 과거경험율 등을 기초로 추정하여 하자보수충당부채로 계상하고 있으며, 2015년 3분기 판매보증충당부채는 26.85억원입니다. 따라서, 향후 반도체 장비업체들 간 경쟁이 심화되거나, 전방산업인 반도체 제조 시장환경이 악화되어 투자규모가 지연 또는 축소될 경우 반도체 장비에 대한 수요감소로 당사의 영업실적이 부진할 수 있으며, 이러한 영업실적 부진은 유동성 감소로 이어지면서 당사의 지급능력이 감소할 수 있습니다. 또한 제품 매출과정에서 예상치 못한 판매보증 및 복구상황이 발생할 경우 충당부채 전입액이 증가되면서 재무안정성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이러한 위험에 유의하시기 바랍니다. |

당사의 장·단기성차입금 관련 주요 계정의 세부 내역 구분, 차입금 만기구조 및 현금흐름 관련 주요지표는 다음과 같습니다.

| [당사 차입금 및 안정성 비율] |

| [단위 : 백만원] |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

| 유동성 차입금 | 11,377 | 39 | 9,517 | 12,404 |

| 단기차입금 | 11,377 | 39 | 12,401 | |

| 당기손익인식금융부채 | - | - | - | 2 |

| 신주인수권부사채 | - | - | 9,517 | - |

| 비유동성 차입금 | - | 13,340 | - | - |

| 장기차입금 | - | - | - | - |

| 사채 | - | 13,340 | - | - |

| 총차입금 | 11,377 | 13,379 | 9,517 | 12,404 |

| 현금및현금성자산 | 20,310 | 14,028 | 13,433 | 21,228 |

| 당기손익인식금융자산 | 1,812 | 3,442 | 18,262 | 27,308 |

| 기타금융자산 | 2,776 | 30 | 50 | 286 |

| 순차입금 | - 13,522 | - 4,121 | - 22,229 | - 36,419 |

| 자산총계 | 99,585 | 91,585 | 110,604 | 124,960 |

| 부채총계 | 42,446 | 27,347 | 26,623 | 29,738 |

| 자본총계 | 57,138 | 64,237 | 83,981 | 95,222 |

| 부채비율 | 74.3% | 42.6% | 31.7% | 31.2% |

| 차입금의존도(자산대비) | 11.4% | 14.6% | 8.6% | 9.9% |

| 유동비율 | 131.0% | 406.7% | 286.0% | 302.2% |

(주) K-IFRS 연결기준이며, 2015년 3분기의 경우 감사/검토받지 아니한 재무제표임

당사의 부채비율은 2012년 기준 74.3%, 2013년 기준 42.6%, 2014년 기준 31.7%, 2015년 3분기 31.2%로 지속적으로 감소하고 있으며, 차입금 의존도 역시 2015년 3분기 소폭 증가(9.9%)된 것을 제외하고 2013년부터 11.4%, 14.6%, 8.6%로 감소하고 있는 추세입니다(2015년 3분기 차입금 증가에 따른 소폭 상승). 이와 반대로 유동비율의 경우 2012년도 이후 2013년 406.7%, 2014년 286.0%, 2015년 3분기 302.2%로 부채비율 대비 높은 유동성을 보유하고 있습니다.

차입금의 경우 신주인수권부사채 상환을 위한 차입을 통해 2015년 3분기 기준으로 124억원으로 단기차입금이 증가되어 단기차입금 비중 100%로써 차입금 만기구조 분산측면에서 유동성리스크에 노출될 수 있으나, 현금성자산 212억원을 차감한 순차입금은 (-)88억원 수준으로 재무적 유동성을 확보하고 있으며, 이 외 당기손익인식금융자산 273억원 감안시 유동성 리스크 발생 가능성은 높지 않다고 판단됩니다.

2015년 3분기 기준 2014년 대비 차입금이 증가한 주된 이유는 당사가 2013년7월 발행한 분리형 사모BW의 사채상환 9,997백만원(원금기준 9,800백만원)이 2015년 3분기 중 발생하며 사채상환을 위한 단기차입금이 100억원(기업은행 50억원, 국민은행 50억원)이 증가하였고, 반도체 장비 원자재 수입대금 결재를 위한 약 24억원 규모의 외화(JYP연계) 대출이 발생하였기 때문입니다.

| [ 2015년 3분기와 2014년말 기준 차입금의 변동내역 비교] |

|

| (기준일 : 2015년 09월 30일) | (단위 : 원) |

| 구 분 | 2015년 3분기말 | 2014년말 | 비교(증감) |

|---|---|---|---|

| 유동(단기)차입금 | 12,401,466,468 | - | 12,401,466,468 |

| 장기차입금 | - | - | |

| 합 계 | 12,401,466,468 | - | 12,401,466,468 |

| [ 2015년 3분기 기준 단기차입금의 상세 현황] |

|

| (기준일 : 2015년 09월 30일) | (단위 : 원) |

| 차 입 처 | 당기말 | 전기말 | 이자율(%) | 비 고 |

|---|---|---|---|---|

| 국민은행 | 5,000,000,000 | - | 2.67% | 기술창조기업대출 |

| 기업은행 | 5,000,000,000 | - | 2.35% | 동반성장대출 |

| 외환은행 | 2,401,466,468 | - | 1.92% | 외화대출 |

| 합계 | 12,401,466,468 | - |

(중략)

| [주요 현금흐름 추이] | |

| (단위: 백만원) | |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

| 영업활동현금흐름 | 17,061 | - 7,065 | 26,266 | 3,039 |

| 투자활동현금흐름 | -10,152 | - 4,938 | - 29,869 | 2,656 |

| 재무활동현금흐름 | 4,089 | 5,606 | 2,917 | 2,092 |

| 기초현금및현금성자산 | 9,517 | 20,515 | 14,118 | 13,421 |

| 기말현금및현금성자산 | 20,515 | 14,118 | 13,433 | 21,228 |

(주) K-IFRS 연결기준이며, 2015년 3분기의 경우 감사/검토받지 아니한 재무제표임

2015년 3분기는 2014년 대비 영업활동으로 인한 자산부채의 변동과 조정항목에서 약 182억원이 감소하여 현금흐름표의 영업활동으로 인한 현금흐름이 축소되는데 큰 영향을 주었습니다.

당사의 주력사업인 반도체 및 디스플레이 장비의 경우 매출 진행기준 인식 및 결제조건에 따라 미청구공사금액의 변동이 클 수 밖에 없습니다. 2015년 3분기 기준 영업활동현금흐름이 축소된 주요 원인은 2015년 3분기 수주확대로 매출은 증가하면서 진행기준 매출인식으로 수취할 미청구공사 금액이 증가하였기 때문입니다(하기 비교표 참조). 그 밖에 매출채권은 고객사로부터 대금수취가 정상적으로 진행되면서 감소하였고, 재고자산은 4분기 수주 감소영향으로 원재료 재고자산이 감소하였기 때문입니다. 선급금은 중국으로 수출된 디스플레이 장비 납품을 위해 장치 및 원자재 구매를 위한 자금 선 지급으로 증가하였습니다.

| [연결기준 영업활동현금흐름 중 영업활동으로 인한 자산부채 변동내역] |

| (단위 : 백만원) |

| 구 분 | 2014년말 | 2015년 3분기말 | 비교(증감) |

|---|---|---|---|

| 매출채권 | 3,858 | 1,490 | -2,368 |

| 미청구공사 | - 2,455 | - 10,202 | - 7,746 |

| 미수금 | 99 | 54 | - 45 |

| 재고자산 | 2,311 | 440 | - 1,871 |

| 선급금 | - 71 | - 2,011 | -1,940 |

| 선급비용 | - 42 | - 6 | 36 |

| 선급부가세 | 142 | - 984 | - 1,127 |

| 장기선급비용 | 1 | 1 | - |

| 매입채무 | - 793 | - 53 | 740 |

| 미지급금 | 30 | 981 | 951 |

| 미지급비용 | 44 | 178 | 134 |

| 예수금 | 534 | - 793 | -1,327 |

| 선수금 | - 82 | 7 | 89 |

| 퇴직금의 지급 | - 134 | - 998 | - 863 |

| 합 계 | 3,441 | - 11,896 | - 15,336 |

아울러 영업활동현금흐름 중 조정항목에서 약 30억원이 감소하였으며, 가장 큰 축소요인은 당기손익인식금융자산처분/평가이익이 2014년말 1,383백만원에서 2015년 3분기말 5,326백만원으로 큰 폭 증가하였기 때문입니다.

| [연결기준 영업현금흐름 중 조정항목 내역] |

| (단위 : 백만원) |

| 구 분 | 2014년 | 2015년 3분기 | 증감 |

| 대손상각비 | 6 | 103 | 97 |

| 기타의대손상각비 | 1,000 | 1,000 | - |

| 재고자산평가손실 | 149 | 172 | 23 |

| 당기손익인식금융자산평가손실 | 41 | 49 | 8 |

| 당기손익인식금융자산처분손실 | - | 230 | 230 |

| 감가상각비 | 2,142 | 1,703 | - 439 |

| 유형자산처분손실 | - | 12 | 12 |

| 무형자산상각비 | 2,146 | 1,604 | - 542 |

| 무형자산손상차손 | 323 | - | - 323 |

| 파생상품거래손실 | 7 | 23 | 16 |

| 파생상품평가손실 | - | 2 | 2 |

| 하자보수비 | 943 | 536 | - 407 |

| 외화환산손실 | - | 7 | 7 |

| 주식보상비용 | 54 | 82 | 28 |

| 퇴직급여 | 838 | 602 | - 236 |

| 경상연구개발비 | - | - | - |

| 이자비용 | 1,102 | 538 | - 564 |

| 매도가능금융자산처분손실 | 30 | 9 | - 21 |

| 매도가능금융자산손상차손 | 387 | - | - 387 |

| 유형자산손상차손 | 354 | 120 | - 234 |

| 지분법손실 | 620 | - | - 620 |

| 지분법주식손상차손 | - | - | - |

| 배당금 | - 67 | - | 867 |

| 이자수익 | - 937 | - 779 | 158 |

| 법인세비용 | 948 | 3,219 | 2,271 |

| 당기손익인식금융자산평가이익 | - 1,371 | - 2,338 | - 967 |

| 당기손익인식금융자산처분이익 | - 12 | - 2,988 | - 2,976 |

| 파생상품평가이익 | - 9 | - | 9 |

| 파생상품거래이익 | - 34 | - 3 | 31 |

| 기타의대손상각비환입 | - | - 99 | - 99 |

| 재고자산평가충당금환입 | - 1,176 | - 132 | 1,044 |

| 매도가능금융자산처분이익 | - 394 | - | 394 |

| 유형자산처분이익 | - 1 | - 9 | - 8 |

| 외화환산이익 | - 6 | - 2 | 4 |

| 정부보조금 | - 120 | - 88 | 32 |

| 기타의대손충당금환입 | - 316 | - | 316 |

| 잡이익 | - 205 | - 10 | 195 |

| 영업권손상차손 | 852 | - | - 852 |

| 배당금수익 | - | - 45 | - 45 |

| 지분법손실(이익) | - | - | - |

| 합 계 | 6,495 | 3,518 | - 2,977 |

(중략)

| [하자보수충당부채 변동내역] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

| 기초 | 1,109 | 1,355 | 1,206 | 2,149 |

| 증가 | 246 | - | 943 | 536 |

| 감소 | - | 149 | - | - |

| 기말 | 1,355 | 1,206 | 2,149 | 2,685 |

한편, 당사는 판매한 제품에 대한 품질보증, 교환환불, 하자보수 및 그에 따른 사후 서비스 등으로 인하여 향후 부담할 것으로 예상되는 비용을 보증기간 및 과거경험율 등을 기초로 추정하여 하자보수충당부채로 계상하고 있으며, 2015년 3분기 판매보증충당부채는 26.85억원입니다. 총 자산대비 차지하는 비중(2.1%)은 미미하나 향후당사의 제품 매출과정에서 예상치 못한 판매보증 및 복구상황이 발생할 경우 충당부채 전입액이 증가되면서 재무안정성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

(주6) - 정정후

| (다) 당사의 부채비율은 2012년 74.3%, 2013년 42.6%, 2014년 31.7%, 2015년 28.1%로 지속적으로 감소하고 있으며, 유동비율의 경우 2012년도 이후 2013년 406.7%, 2014년 286.0%, 2015년 321.0%로 부채비율 대비 높은 유동성을 보유하고 있습니다. 차입금의 경우 2015년 기준 110억원으로 단기차입금이 증가되었으나, 현금성자산 등의 유동성 자산을 반영할 경우 순차입금은 -30,241백만원, 부채비율 28.1%로 차입금 상환으로 인한 유동성 리스크는 크지 않다고 할 수 있습니다. 하지만 당사의 경우 반도체 시장의 영향을 직접적으로 받는 수주산업으로, 매출원이 오직 수주에만 의존하고 있기 때문에 영업현금흐름 변동이 큰 편(2012년 171억원, 2013년 -71억원, 2014년에는 263억원 2015년 -30억원)입니다. 또한, 당사는 판매한 제품에 대한 품질보증, 교환환불, 하자보수 및 그에 따른 사후 서비스 등으로 인하여 향후 부담할 것으로 예상되는 비용을 보증기간 및 과거경험율 등을 기초로 추정하여 하자보수충당부채로 계상하고 있으며, 2015년 판매보증충당부채는 23.17억원입니다. 따라서, 향후 반도체 장비업체들 간 경쟁이 심화되거나, 전방산업인 반도체 제조 시장환경이 악화되어 투자규모가 지연 또는 축소될 경우 반도체 장비에 대한 수요감소로 당사의 영업실적이 부진할 수 있으며, 이러한 영업실적 부진은 유동성 감소로 이어지면서 당사의 지급능력이 감소할 수 있습니다. 또한 제품 매출과정에서 예상치 못한 판매보증 및 복구상황이 발생할 경우 충당부채 전입액이 증가되면서 재무안정성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이러한 위험에 유의하시기 바랍니다. |

당사의 장·단기성차입금 관련 주요 계정의 세부 내역 구분, 차입금 만기구조 및 현금흐름 관련 주요지표는 다음과 같습니다.

| [당사 차입금 및 안정성 비율] |

| [단위 : 백만원] |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 유동성 차입금 | 11,377 | 39 | 9,517 | 10,990 |

| 단기차입금 | 11,377 | 39 | 10,990 | |

| 당기손익인식금융부채 | - | - | - | - |

| 신주인수권부사채 | - | - | 9,517 | - |

| 비유동성 차입금 | - | 13,340 | - | 983 |

| 장기차입금 | - | - | - | 983 |

| 사채 | - | 13,340 | - | - |

| 총차입금 | 11,377 | 13,379 | 9,517 | 11,973 |

| 현금및현금성자산 | 20,310 | 14,028 | 13,433 | 11,197 |

| 당기손익인식금융자산 | 1,812 | 3,442 | 18,262 | 30,399 |

| 기타금융자산 | 2,776 | 30 | 50 | 618 |

| 순차입금 | - 13,522 | - 4,121 | - 22,229 | -30,241 |

| 자산총계 | 99,585 | 91,585 | 110,604 | 120,616 |

| 부채총계 | 42,446 | 27,347 | 26,623 | 26,455 |

| 자본총계 | 57,138 | 64,237 | 83,981 | 94,161 |

| 부채비율 | 74.3% | 42.6% | 31.7% | 28.1% |

| 차입금의존도(자산대비) | 11.4% | 14.6% | 8.6% | 9.9% |

| 유동비율 | 131.0% | 406.7% | 286.0% | 331.0% |

(주) K-IFRS 연결기준이며, 감사받은 재무제표임

당사의 부채비율은 2012년 기준 74.3%, 2013년 기준 42.6%, 2014년 기준 31.7%, 2015년 28.1%로 지속적으로 감소하고 있으며, 차입금 의존도 역시 2015년 소폭 증가(9.9%)된 것을 제외하고 2013년부터 11.4%, 14.6%, 8.6%로 감소하고 있는 추세입니다(2015년 차입금 증가에 따른 소폭 상승). 이와 반대로 유동비율의 경우 2012년도 이후 2013년 406.7%, 2014년 286.0%, 2015년 331.0%로 부채비율 대비 높은 유동성을 보유하고 있습니다.

차입금의 경우 신주인수권부사채 상환을 위한 차입을 통해 2015년 기준으로 110억원으로 단기차입금이 증가되어 단기차입금 비중 92%로써 차입금 만기구조 분산측면에서 유동성리스크에 노출될 수 있으나, 현금성자산 및 당기손익인식금융자산(기타금융자산 포함) 422억원을 차감한 순차입금은 (-)302억원 수준으로 재무적 유동성을 확보하고 있으며, 유동성 리스크 발생 가능성은 높지 않다고 판단됩니다.

2014년 대비 2015년말 차입금이 증가한 주된 이유는 당사가 2013년 7월 발행한 분리형 사모BW의 사채상환 9,997백만원(원금기준 9,800백만원)이 2015년3분기 중 발생하며 사채상환을 위한 단기차입금이 100억원(기업은행 50억원, 국민은행 50억원)이 증가하였고, 반도체 장비 원자재 수입대금 결재를 위한 약10억원 규모의 외화(JYP연계) 대출이 발생하였기 때문입니다.

| [ 2015년말과 2014년말 기준 차입금의 변동내역 비교] |

|

| (기준일 : 2015년 12월 31일) | (단위 : 원) |

| 구 분 | 2015년말 | 2014년말 | 비교(증감) |

|---|---|---|---|

| 유동(단기)차입금 | 10,990,186,587 | - | 10,990,186,587 |

| 장기차입금 | 983,000,000 | - | 983,000,000 |

| 합 계 | 11,973,186,587 | - | 11,973,186,587 |

| [ 2015년말 기준 단기차입금의 상세 현황] |

|

| (기준일 : 2015년 12월 31일) | (단위 : 원) |

| 차 입 처 | 당기말 | 전기말 | 이자율(%) | 비 고 |

|---|---|---|---|---|

| 국민은행 | 5,000,000,000 | - | 2.67% | 기술창조기업대출 |

| 기업은행 | 5,000,000,000 | - | 2.35% | 동반성장대출 |

| 외환은행 | 990,186,587 | - | 1.92% | 외화대출 |

| 합계 | 10,990,186,587 | - |

(중략)

| [주요 현금흐름 추이] | |

| (단위: 백만원) | |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 영업활동현금흐름 | 17,061 | - 7,065 | 26,266 | - 3,026 |

| 투자활동현금흐름 | -10,152 | - 4,938 | - 29,869 | - 2,596 |

| 재무활동현금흐름 | 4,089 | 5,606 | 2,917 | 3,383 |

| 기초현금및현금성자산 | 9,517 | 20,515 | 14,118 | 13,433 |

| 기말현금및현금성자산 | 20,515 | 14,118 | 13,433 | 11,197 |

(주) K-IFRS 연결기준이며, 2015년 3분기의 경우 감사/검토받지 아니한 재무제표임

2015년은 2014년 대비 영업활동으로 인한 자산부채의 변동과 조정항목에서 약 232억원이 감소하여 현금흐름표의 영업활동으로 인한 현금흐름이 축소되는데 큰 영향을 주었습니다.

당사의 주력사업인 반도체 및 디스플레이 장비의 경우 매출 진행기준 인식 및 결제조건에 따라 미청구공사금액의 변동이 클 수 밖에 없습니다. 2015년 3분기 기준 영업활동현금흐름이 축소된 주요 원인은 2015년 3분기 수주확대로 매출은 증가하면서 진행기준 매출인식으로 수취할 미청구공사 금액이 증가하였기 때문입니다(하기 비교표 참조). 그 밖에 매출채권은 고객사로부터 대금수취가 정상적으로 진행되면서 감소하였고, 재고자산은 4분기 수주 감소영향으로 원재료 재고자산이 감소하였기 때문입니다. 선급금은 중국으로 수출된 디스플레이 장비 납품을 위해 장치 및 원자재 구매를 위한 자금 선 지급으로 증가하였습니다.

| [연결기준 영업활동현금흐름 중 영업활동으로 인한 자산부채 변동내역] |

| (단위 : 원) |

| 구 분 | 당기 | 전기 |

|---|---|---|

| 매출채권 | (2,501,891,401) | 3,858,218,729 |

| 미청구공사 | (100,140,000) | (2,455,140,000) |

| 미수금 | (128,784,861) | 98,920,821 |

| 재고자산 | (8,879,506,717) | 2,310,633,368 |

| 선급금 | (228,700,854) | (71,329,074) |

| 선급비용 | 30,366,776 | (42,326,978) |

| 선급부가세 | (574,273,299) | 142,323,680 |

| 장기선급비용 | 1,297,500 | 1,297,500 |

| 매입채무 | (929,698,678) | (792,787,348) |

| 미지급금 | 855,065,620 | 29,665,119 |

| 미지급비용 | 70,330,713 | 43,799,390 |

| 예수금 | (364,223,075) | 534,012,757 |

| 선수금 | 31,000,000 | (82,482,000) |

| 퇴직금의 지급 | (1,688,158,812) | (134,198,114) |

| 합 계 | (14,407,317,088) | 3,440,607,850 |

아울러 영업활동현금흐름 중 조정항목에서 약 53억원이 감소하였으며, 가장 큰 축소요인은 당기손익인식금융자산처분/평가이익이 2014년말 1,383백만원에서 2015년 6,044백만원으로 큰 폭 증가하였기 때문입니다.

| [연결기준 영업현금흐름 중 조정항목 내역] |

| (단위 : 원) |

| 구 분 | 당기 | 전기 |

|---|---|---|

| 대손상각비 | 95,420,192 | 6,499,709 |

| 기타의대손상각비 | 1,000,000,000 | 1,000,000,000 |

| 재고자산평가손실 | 49,500,000 | 148,500,000 |

| 당기손익인식금융자산평가손실 | 80,986,326 | 40,950,000 |

| 당기손익인식금융자산처분손실 | 229,846,938 | - |

| 감가상각비 | 2,309,113,037 | 2,141,673,444 |

| 무형자산상각비 | 1,448,854,727 | 2,146,461,672 |

| 무형자산손상차손 | - | 323,000,000 |

| 파생상품거래손실 | 22,990,446 | 6,602,000 |

| 하자보수비 | 168,214,802 | 943,098,249 |

| 외화환산손실 | 120,809,549 | 468,764 |

| 주식보상비용 | 81,566,728 | 54,286,871 |

| 퇴직급여 | 832,192,722 | 837,847,944 |

| 이자비용 | 607,645,599 | 1,102,229,342 |

| 매도가능금융자산처분손실 | 9,193,150 | 29,963,992 |

| 매도가능금융자산손상차손 | - | 387,000,000 |

| 유형자산손상차손 | 119,552,297 | 354,499,440 |

| 유형자산처분손실 | 12,084,454 | - |

| 지분법손실 | - | 619,999,500 |

| 배당금 | (45,268,346) | (866,554,854) |

| 이자수익 | (840,060,250) | (936,786,618) |

| 법인세비용 | 1,466,549,677 | 948,342,728 |

| 당기손익인식금융자산평가이익 | (2,250,267,798) | (1,371,040,080) |

| 파생상품평가이익 | (4,162,330) | (9,011,600) |

| 파생상품거래이익 | (3,028,000) | (34,420,600) |

| 재고자산평가충당금환입 | (146,089,007) | (1,176,298,813) |

| 매도가능금융자산처분이익 | (9,417,996) | (394,010,497) |

| 유형자산처분이익 | (9,465,641) | (1,401,015) |

| 외화환산이익 | (75,713,254) | (5,785,734) |

| 정부보조금 | (175,028,026) | (120,138,665) |

| 당기손익인식금융자산처분이익 | (3,793,697,563) | (11,886,030) |

| 기타의대손충당금환입 | (100,017,173) | (315,967,404) |

| 잡이익 | (10,000,000) | (205,333,139) |

| 영업권손상차손 | - | 852,415,262 |

| 지분법이익 | (33,538,177) | - |

| 합 계 | 1,158,767,083 | 6,495,203,868 |

| [하자보수충당부채 변동내역] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 기초 | 1,109 | 1,355 | 1,206 | 2,149 |

| 증가 | 246 | - | 943 | 168 |

| 감소 | - | 149 | - | - |

| 기말 | 1,355 | 1,206 | 2,149 | 2,317 |

한편, 당사는 판매한 제품에 대한 품질보증, 교환환불, 하자보수 및 그에 따른 사후 서비스 등으로 인하여 향후 부담할 것으로 예상되는 비용을 보증기간 및 과거경험율 등을 기초로 추정하여 하자보수충당부채로 계상하고 있으며, 2015년 판매보증충당부채는 23.17억원입니다. 총 자산대비 차지하는 비중(1.9%)은 미미하나 향후 당사의 제품 매출과정에서 예상치 못한 판매보증 및 복구상황이 발생할 경우 충당부채 전입액이 증가되면서 재무안정성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

(주7) - 정정전

| (라) 당사의 경우 당기인식금융자산(2015년 3분기 기준 273억원, 총 자산규모 대비 22% 비중) 계정으로 분류하여 2012년 이후부터 보유현금성 자산을 투자일임계약 및 펀드상품을 가입하여 운용하고 있으며, 영업활동에 따른 현금흐름을 통해 발생된 현금 중 상당 수준을 당기손익인식금융자산 등 투자활동에 집행하였고, 최근 3년간(2013년~2015년 3분기 기준) 194억원을 집행하였습니다. 이러한 당기손익인식금융자산 등의 투자활동을 통해 발생한 평가결과는 당사의 영업외손익으로 반영되고 있으며, - 66백만원(2012년), -220백만원(2013년), 2,167백만원(2014년), 5,070백만원(2015년 3분기)의 추이를 보이고 있습니다. 당기손익인식금융자산의 구성항목 중 상장주식 비중이 83.0%(2015년 3분기 기준, 펀드및 회사채 제외)인 상황에서, 이와같이 당기손익인식금융자산의 손익 변동성이 큰 추이를 통해 볼 때, 글로벌 경기가 침체 국면에 접어들거나, 대외악재 발생 또는 주식시장 불확실성 증대에 따라 주가가 하락할 경우, 당기손익인식금융자산의 운용손실이 발생할 수있으며, 이 경우 당사의 수익성 악화는 물론 손실 발생에 따라 재무구조에 악영향을 미칠수 있습니다. 이점 투자자께서는 유의하시기 바랍니다. |

당사는 2012년 이후부터 보유현금성 자산을 투자일임계약 및 펀드상품을 가입하여 운용하고 있습니다. 2014년부터 기준금리가 지속 하락하며 현금성 자산의 운용효율성 향상을 위해 투자일임/펀드 운용규모를 확대하였습니다. 투자일임자산을 운용하는 운용사 선정은 과거운용성과의 평가/운용철학/운용법인의 안정성(금융당국 등록여부등)등을 확인 후 이뤄지며 내부 경영진의 최종결정으로 이뤄지고 있습니다.

| [당좌자산 현황] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 | ||||

|---|---|---|---|---|---|---|---|---|

| 자산 | 총자산 대비비중 |

자산 | 총자산 대비비중 |

자산 | 총자산 대비비중 |

자산 | 총자산 대비비중 |

|

| 현금및현금성자산 | 20,310 | 20% | 14,028 | 15% | 13,433 | 12% | 21,228 | 17% |

| 당기손익인식금융자산 | 1,812 | 2% | 3,442 | 4% | 18,262 | 17% | 27,308 | 22% |

| 기타유동금융자산 | 2,776 | 3% | 30 | 0% | 50 | 0% | 286 | 0% |

| 계 | 24,898 | 25% | 17,500 | 19% | 31,745 | 29% | 48,822 | 39% |

| [당기손익인식금융자산] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 | ||||

|---|---|---|---|---|---|---|---|---|

| 취득가액 | 공정가액 | 취득가액 | 공정가액 | 취득가액 | 공정가액 | 취득가액 | 공정가액 | |

| 투자일임계약자산 | 1,008 | 829 | - | - | 6,008 | 6,506 | 14,662 | 16,992 |

| 펀드와 회사채 등 | 1,000 | 965 | 3,701 | 3,442 | 11,059 | 11,747 | 10,356 | 10,316 |

| 파생금융자산 | - | 18 | - | - | - | 9 | - | - |

| 합계 | 2,008 | 1,812 | 3,701 | 3,442 | 17,068 | 18,262 | 25,019 | 27,308 |

| [투자일임계약자산 구성내역] |

| (단위 : 백만원) |

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

| 상장주식 | 765 | - | 2,939 | 14,104 |

| 채권 | - | - | 1,859 | - |

| 예수금 | 64 | - | 1,708 | 2,888 |

| 공정가액 합계 | 829 | - | 6,506 | 16,992 |

| [펀드와 회사채 등 구성내역] |

| (단위 : 백만원) |

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

| 상장주식 | - | - | - | - |

| 채권 | - | 1,005 | - | - |

| 사모펀드 (ELB포함) | 965 | 2,438 | 11,747 | 10,316 |

| 예수금 | - | - | - | - |

| 공정가액 합계 | 965 | 3,442 | 11,747 | 10,316 |

당사의 당기손익인식금융자산을 통해 운용중인 자산의 경우 수시 입출금에 제약이 없으며 즉각적인 인출이 가능한 상황으로, 운용사 및 펀드를 통해 운용되면서 일정 수익률 이상이 발생할 경우 수수료 지급을 하며 수익률이 기준이상을 충족하지 못하거나 마이너스 수익률이 발생될 경우 수수료를 지급하지 아니하도록 약정을 맺고 진행하고 있습니다.

당사는 시장상황/상품 특성에 따라 포트폴리오 비중을 적절히 배분&조정하는 전략을 바탕으로 운용중이며, 2015년 3분기 기준 21.2%(2014년 기준 14.3%)의 운용수익률을 거두었습니다.

향후에도 당사는 시장금리(예금금리+α)를 상회하는 운용수익 달성을 목표로 회사 중장기 자금사용계획 / 금융시장 상황에 맞춰 운용 자산규모를 적절히 조정할 계획입니다. 또한 운영성과를 daily로 확인 및 보고체계를 갖추고 있어 급격한 수익하락으로 인한 손실 예상시 내부협의를 거쳐 운영규모를 조정(축소) 할 계획입니다

하지만 당기손익인식금융자산을 통해 반영된 금융수익 및 금융비용을 통한 손익반영현황 추이를 보면, - 66백만원(2012년), -220백만원(2013년), 2,167백만원(2014년),5,070백만원(2015년 3분기)으로, 변동성이 큰 상황입니다. 이러한 상황에서 2015년 3분기 기준 당기손익인식금융자산의 구성항목을 보면 상장주식 비중이 83.0%(펀드 및 회사채 제외)로 높은 상황이므로 변동성에 따른 손실발생 위험이 높다고 할 수 있습니다.

| [당기손익인식금융자산 금융수익 및 금융비용 반영현황] |

| (단위 : 백만원) |

| 구분 | 2012 년 | 2013년 | 2014년 | 2015년 3분기 |

|

| 금융수익 | 배당금수익 | - | - | 825 | 22 |

| 당기손익인식금융자산처분이익 | 134 | 39 | 12 | 2,988 | |

| 당기손익인식금융자산평가이익 | - | 56 | 1,371 | 2,338 | |

| (소계) | 134 | 95 | 2,208 | 5,348 | |

| 금융비용 | 당기손익인식금융자산평가손실 | 200 | 315 | 41 | 49 |

| 당기손익인식금융자산처분손실 | - | - | - | 230 | |

| (소계) | 200 | 315 | 41 | 278 | |

| 손익 | - 66 | - 220 | 2,167 | 5,070 | |

특히 당사의 경우 현금흐름 계정을 보면 영업활동에 따른 현금 중 상당수준(87% 수준)을 당기손익인식금융자산 등의 투자활동에 집행하고 있기 때문에 변동에 따른 손실에 따른 수익성 악화 리스크는 크다고 할 수 있습니다.

| [연결기준 주요 현금흐름표] |

| (단위 : 백만원) |

|

과 목 |

2015년 3분기 |

2014년 |

2013년 |

누적 |

|---|---|---|---|---|

|

영업활동순현금흐름 |

3,039 |

26,266 |

(-)7,065 |

22,240 |

|

투자활동순현금흐름 |

2,656 |

(-)29,869 |

(-)4,938 |

(-)32,152 |

|

당기손익인식금융자산 감소(증가) |

(-)4,022 |

(-)13,469 |

(-)1,883 |

(-)19,373 |

|

매도가능금융자산 감소(증가) |

11,515 |

(-)9,395 |

115 |

2,236 |

|

유형자산 처분(취득) |

(-)1,048 |

(-)1,489 |

(-)1,115 |

(-)3,674 |

|

무형자산 처분(취득) |

(-)2,956 |

(-)3,517 |

(-)4,521 |

(-)10,993 |

|

재무활동순현금흐름 |

2,092 |

2,917 |

5,606 |

10,614 |

이처럼 향후 글로벌 경기 침체국면 또는 대외변수 발생 및 주식시장 불확실성 증대에 따른 주가하락으로 당기손익인식금융자산 운용손실 등이 발생할 경우, 당사가운용중인 당기손익인식금융자산(2015년 3분기 기준으로 273억원 수준으로 총자산규모 대비 22% 비중)의 운용손실을 발생할 가능성도 높아질 수 있으며, 그에 따른 손실 발생시 당사 수익성 악화는 물론 대규모 손실이 발생할 수 있으니 이 점 투자자께서는 유의하시기 바랍니다.

(주7) - 정정후

| (라) 당사의 경우 당기인식금융자산(2015년 기준 304억원, 총 자산규모 대비 25.2% 비중) 계정으로 분류하여 2012년 이후부터 보유현금성 자산을 투자일임계약 및 펀드상품을 가입하여 운용하고 있으며, 영업활동에 따른 현금흐름을 통해 발생된 현금 중 상당 수준을 당기손익인식금융자산 등 투자활동에 집행하였고, 최근 3년간(2013년~2015년 기준) 218억원을 집행하였습니다. 이러한 당기손익인식금융자산 등의 투자활동을 통해 발생한 평가결과는 당사의 영업외손익으로 반영되고 있으며, - 66백만원(2012년), -220백만원(2013년), 2,167백만원(2014년), 5,756만원(2015년)의 추이를 보이고 있습니다. 당기손익인식금융자산의 구성항목 중 상장주식 비중이 84.3%(2015년 기준, 펀드 및 회사채, 파생금융자산 제외)인 상황에서, 이와같이 당기손익인식금융자산의 손익 변동성이 큰 추이를 통해 볼 때, 글로벌 경기가 침체 국면에 접어들거나, 대외악재 발생 또는 주식시장 불확실성 증대에 따라 주가가 하락할 경우, 당기손익인식금융자산의 운용손실이 발생할 수있으며, 이 경우 당사의 수익성 악화는 물론 손실 발생에 따라 재무구조에 악영향을 미칠수 있습니다. 이점 투자자께서는 유의하시기 바랍니다. |

당사는 2012년 이후부터 보유현금성 자산을 투자일임계약 및 펀드상품을 가입하여 운용하고 있습니다. 2014년부터 기준금리가 지속 하락하며 현금성 자산의 운용효율성 향상을 위해 투자일임/펀드 운용규모를 확대하였습니다. 투자일임자산을 운용하는 운용사 선정은 과거운용성과의 평가/운용철학/운용법인의 안정성(금융당국 등록여부등)등을 확인 후 이뤄지며 내부 경영진의 최종결정으로 이뤄지고 있습니다.

| [당좌자산 현황] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 | ||||

|---|---|---|---|---|---|---|---|---|

| 자산 | 총자산 대비비중 |

자산 | 총자산 대비비중 |

자산 | 총자산 대비비중 |

자산 | 총자산 대비비중 |

|

| 현금및현금성자산 | 20,310 | 20% | 14,028 | 15% | 13,433 | 12% | 11,197 | 9% |

| 당기손익인식금융자산 | 1,812 | 2% | 3,442 | 4% | 18,262 | 17% | 30,399 | 25% |

| 기타유동금융자산 | 2,776 | 3% | 30 | 0% | 50 | 0% | 618 | 1% |

| 계 | 24,898 | 25% | 17,500 | 19% | 31,745 | 29% | 48,822 | 35% |

| [당기손익인식금융자산] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 | ||||

|---|---|---|---|---|---|---|---|---|

| 취득가액 | 공정가액 | 취득가액 | 공정가액 | 취득가액 | 공정가액 | 취득가액 | 공정가액 | |

| 투자일임계약자산 | 1,008 | 829 | - | - | 6,008 | 6,506 | 15,518 | 17,672 |

| 펀드와 회사채 등 | 1,000 | 965 | 3,701 | 3,442 | 11,059 | 11,747 | 12,721 | 12,724 |

| 파생금융자산 | - | 18 | - | - | - | 9 | - | 4 |

| 합계 | 2,008 | 1,812 | 3,701 | 3,442 | 17,068 | 18,262 | 28,239 | 30,399 |

| [투자일임계약자산 구성내역] |

| (단위 : 백만원) |

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 상장주식 | 765 | - | 2,939 | 14,903 |

| 채권 | - | - | 1,859 | 540 |

| 예수금 | 64 | - | 1,708 | 2,229 |

| 공정가액 합계 | 829 | - | 6,506 | 17,672 |

| [펀드와 회사채 등 구성내역] |

| (단위 : 백만원) |

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 상장주식 | - | - | - | - |

| 채권 | - | 1,005 | - | - |

| 사모펀드 (ELB포함) | 965 | 2,438 | 11,747 | 12,724 |

| 예수금 | - | - | - | - |

| 공정가액 합계 | 965 | 3,442 | 11,747 | 12,724 |

당사의 당기손익인식금융자산을 통해 운용중인 자산의 경우 수시 입출금에 제약이 없으며 즉각적인 인출이 가능한 상황으로, 운용사 및 펀드를 통해 운용되면서 일정 수익률 이상이 발생할 경우 수수료 지급을 하며 수익률이 기준이상을 충족하지 못하거나 마이너스 수익률이 발생될 경우 수수료를 지급하지 아니하도록 약정을 맺고 진행하고 있습니다.

당사는 시장상황/상품 특성에 따라 포트폴리오 비중을 적절히 배분&조정하는 전략을 바탕으로 운용중이며, 2015년 기준 21.29%(2014년 기준 14.3%)의 운용수익률을 거두었습니다.

향후에도 당사는 시장금리(예금금리+α)를 상회하는 운용수익 달성을 목표로 회사 중장기 자금사용계획 / 금융시장 상황에 맞춰 운용 자산규모를 적절히 조정할 계획입니다. 또한 운영성과를 daily로 확인 및 보고체계를 갖추고 있어 급격한 수익하락으로 인한 손실 예상시 내부협의를 거쳐 운영규모를 조정(축소) 할 계획입니다

하지만 당기손익인식금융자산을 통해 반영된 금융수익 및 금융비용을 통한 손익반영현황 추이를 보면, - 66백만원(2012년), -220백만원(2013년), 2,167백만원(2014년),5,756백만원(2015년)으로, 변동성이 큰 상황입니다. 이러한 상황에서 2015년 기준 당기손익인식금융자산의 구성항목을 보면 상장주식 비중이 84.3%(펀드 및 회사채, 파생금융자산 제외)로 높은 상황이므로 변동성에 따른 손실발생 위험이 높다고 할 수 있습니다.

| [당기손익인식금융자산 금융수익 및 금융비용 반영현황] |

| (단위 : 백만원) |

| 구분 | 2012 년 | 2013년 | 2014년 | 2015년 | |

| 금융수익 | 배당금수익 | - | - | 825 | 23 |

| 당기손익인식금융자산처분이익 | 134 | 39 | 12 | 3,794 | |

| 당기손익인식금융자산평가이익 | - | 56 | 1,371 | 2,250 | |

| (소계) | 134 | 95 | 2,208 | 6,067 | |

| 금융비용 | 당기손익인식금융자산평가손실 | 200 | 315 | 41 | 81 |

| 당기손익인식금융자산처분손실 | - | - | - | 230 | |

| (소계) | 200 | 315 | 41 | 311 | |

| 손익 | - 66 | - 220 | 2,167 | 5,756 | |

특히 당사의 경우 현금흐름 계정을 보면 영업활동에 따른 현금 중 상당수준(87% 수준)을 당기손익인식금융자산 등의 투자활동에 집행하고 있기 때문에 변동에 따른 손실에 따른 수익성 악화 리스크는 크다고 할 수 있습니다.

| [연결기준 주요 현금흐름표] |

| (단위 : 백만원) |

|

과 목 |

2015년 |

2014년 |

2013년 |

누적 |

|---|---|---|---|---|

|

영업활동순현금흐름 |

(-)3,026 |

26,266 |

(-)7,065 |

16,175 |

|

투자활동순현금흐름 |

(-)2,596 |

(-)29,869 |

(-)4,938 |

(-)37,403 |

|

당기손익인식금융자산 감소(증가) |

(-)6,423 |

(-)13,469 |

(-)1,883 |

(-)21,775 |

|

매도가능금융자산 감소(증가) |

11,568 |

(-)9,395 |

115 |

2,288 |

|

유형자산 처분(취득) |

(-)2,402 |

(-)1,480 |

(-)1,115 |

(-)4,997 |

|

무형자산 처분(취득) |

(-)3,314 |

(-)3,517 |

(-)4,521 |

(-)11,352 |

|

재무활동순현금흐름 |

3,383 |

2,917 |

5,606 |

11,906 |

이처럼 향후 글로벌 경기 침체국면 또는 대외변수 발생 및 주식시장 불확실성 증대에 따른 주가하락으로 당기손익인식금융자산 운용손실 등이 발생할 경우, 당사가운용중인 당기손익인식금융자산(2015년 기준으로 304억원 수준으로 총자산규모 대비 25% 비중)의 운용손실을 발생할 가능성도 높아질 수 있으며, 그에 따른 손실 발생시 당사 수익성 악화는 물론 대규모 손실이 발생할 수 있으니 이 점 투자자께서는 유의하시기 바랍니다.

(주8) - 정정전

| (마) 반도체 장비제조 산업의 특성상 수주 계약 상대방이 대부분 대기업이고(삼성전자, SK하이닉스), 통상 매출 계약시 매출 발생일로부터 1~3개월이내에 대금결제가 이루어지고 있습니다. 주요 매출처인 삼성전자 및 SK하이닉스와의 계약시 출하 시점에 대금의 90%를 수취하고, 납품 및 검수후 10%를 받는 구조로 계약을 체결합니다. 매출채권 회전률의 경우 총액기준 12.1회(2012년), 10.8회(2013년), 13.0회(2014년), 20.9회(2015년 3분기)로 2013년 이후 지속적으로 증가하고 있는 상황입니다. 2015년 3분기 연결 기준 당사의 매출채권 총액은 50.5억원으로 매출액 대비 약 5.6%를 차지하고 있습니다. 당사는 회수가능성이 불확실한 경우 대손충당금을 100% 설정하고 있으며, 정상채권의 경우 과거 경험률을 바탕으로 대손충당금을 설정하고 있습니다. 2015년 3분기 연결기준으로 매출채권에 대한 대손충당금 2.4억원, 대여금에 대한 대손충당금 20억원이 설정되었습니다. 향후, 당사의 매출처가 다각화 되고 신규 수주 발생에 따라 매출채권 규모가 급격히 증가할 경우, 절대규모 증가에 따른 매출채권 관리 및 대금회수조건이 악화될수 있으며, 이로 인한 대손 발생시 당사의 재무실적에 부정적인 영향을 미칠 수 있습니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

당사의 매출채권 규모는 연결기준으로 2012년 약 20억원에서 2015년 9월말 기준 약50억원으로 매년 매출 증가와 함께 증가세를 보이고 있습니다. 2012년 전체 매출에서 매출채권이 차지하는 비중이 2.9% 수준에서 2015년 9월 5.6%로 증가하고 있는 추세입니다.

(중략)

이러한 단기간의 결제조건으로, 당사의 매출채권회전율(총액기준)은 2012년 12.1회,2013년 10.8회, 2014년 13.0회, 2015년 3분기 20.9회로 2013년 이후 지속적으로 상승하고 있는 추세를 보이고 있으며, 매출채권 회수기간 (총액기준)역시 2012년 30.1일, 2013년 33.9일, 2014년 28.2일, 2015년 3분기 17.4일로 빨라지고 있는 추세입니다.

|

[매출액, 매출채권 회전율 및 회수기간] |

| (단위:백만원, 회, 일) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 |

|---|---|---|---|---|

| 매출액 | 70,350 | 67,054 | 109,677 | 90,997 |

| 매출채권 | 2,048 | 10,394 | 6,539 | 5,051 |

| 총 매출액 대비 비중 | 2.9% | 15.5% | 6.0% | 5.6% |

| 대손충당금 | - 130 | - 128 | - 135 | - 237 |

| 매출채권 순액 | 1,918 | 10,265 | 6,405 | 4,814 |

| 매출채권회전율 (총액) | 12.1 | 10.8 | 13.0 | 20.9 |

| 매출채권회전율 (순액) | 12.9 | 11.0 | 13.2 | 21.6 |

| 매출채권회수기간(총액) | 30.1 | 33.9 | 28.2 | 17.4 |

| 매출채권회수기간(순액) | 28.2 | 33.2 | 27.7 | 16.9 |

(주1) 매출채권회전율 : 매출액 / ((기초매출채권 + 기말매출채권) / 2)

(주2) 매출채권회수기간 : 365 / 매출채권회전율

(주3) 2015년 3분기 매출채권 회전율은 3분기까지의 매출액을 연환산하여 계산함

(중략)

각 계정과목별 대손충당금 설정내역은 다음과 같습니다.

| [유동성자산 계정과목별 대손충당금 설정내역] |

| (단위 : 백만원) |

| 구 분 | 계정과목 | 채권총액 | 대손충당금 | 대손충당금 설정률 |

|---|---|---|---|---|

| 2012년 | 매출채권 | 2,048 | (130) | 6.3% |

| 장단기대여금 | 3,266 | (351) | 10.8% | |

| 미수금 | 535 | - | - | |

| 미수수익 | 15 | - | - | |

| 합계 | 5,864 | (481) | 8.2% | |

| 2013년 | 매출채권 | 10,394 | (128) | 1.2% |

| 장단기대여금 | 2,070 | (104) | 5.0% | |

| 미수금 | 280 | - | - | |

| 미수수익 | - | - | - | |

| 합계 | 12,744 | (232) | 1.8% | |

| 2014년 | 매출채권 | 6,539 | (135) | 2.1% |

| 단기대여금 | 2,000 | (1,000) | 50.0% | |

| 미수금 | 181 | - | - | |

| 미수수익 | - | - | - | |

| 합계 | 8,721 | (1,135) | 13.0% | |

| 2015년 3분기 |

매출채권 | 5,051 | (237) | 4.7% |

| 단기대여금 | 2,000 | (2,000) | 100.0% | |

| 미수금 | 128 | - | - | |

| 미수수익 | - | - | - | |

| 합계 | 7,179 | (2,237) | 31.2% |

(주) K-IFRS 연결기준이며, 2015년 3분기의 경우 감사/검토받지 아니한 재무제표임

| [채권자산 대손충당금 변동현황] |

| (단위 : 백만원) |

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 매출 채권 |

대여금 | 계 | 매출 채권 |

대여금 | 계 | 매출 채권 |

대여금 | 계 | 매출 채권 |

대여금 | 계 | |

| 기초금액 | 591 | 257 | 848 | 130 | 351 | 481 | 128 | 104 | 233 | 135 | 1,000 | 1,135 |

| 손상차손 인식 | - | 94 | 94 | - | - | - | 6 | 1,000 | 1,006 | 103 | 1,000 | 1,103 |

| 손상차손 환입 | -461 | -461 | -2 | -247 | -248 | - | - | - | - | - | - | |

| 채권제각 | - | - | - | - | - | - | - | -104 | -104 | - | - | - |

| 기말금액 | 130 | 351 | 481 | 128 | 104 | 232 | 135 | 1,000 | 1,135 | 237 | 2,000 | 2,237 |

| [연령별 손상된 채권(매출채권 및 대여금 기준)금액 현황] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 채권잔액 | 손상된 금액 |

대손 설정률 |

채권잔액 | 손상된 금액 |

대손 설정률 |

채권잔액 | 손상된 금액 |

대손 설정률 |

채권잔액 | 손상된 금액 |

대손 설정률 |

|

| 만기일미도래 | 3,266 | 351 | 10.7% | 2,070 | 104 | 5.0% | - | - | - | 13 | - | - |

| 6개월 이내 | 1,907 | - | 0.0% | 10,253 | - | 0.0% | 8,053 | 1,000 | 12.4% | 4,545 | - | - |

| 7개월 ~ 1년 | 9 | 1 | 11.1% | - | - | - | - | - | - | - | - | - |

| 1년~ 2년 | - | - | - | 10 | - | 0.0% | 352 | - | - | 2,352 | 2,000 | 85.0% |

| 2년 초과 | 132 | 129 | 97.7% | 131 | 128 | 97.7% | 135 | 135 | 100.0% | 141 | 237 | 168.1% |

| 합 계 | 5,314 | 481 | 9.1% | 12,464 | 233 | 1.9% | 8,539 | 1,135 | 13.3% | 7,051 | 2,237 | 31.7% |

(주8) - 정정후

| (마) 반도체 장비제조 산업의 특성상 수주 계약 상대방이 대부분 대기업이고(삼성전자, SK하이닉스), 통상 매출 계약시 매출 발생일로부터 1~3개월이내에 대금결제가 이루어지고 있습니다. 주요 매출처인 삼성전자 및 SK하이닉스와의 계약시 출하 시점에 대금의 90%를 수취하고, 납품 및 검수후 10%를 받는 구조로 계약을 체결합니다. 매출채권 회전률의 경우 총액기준 12.1회(2012년), 10.8회(2013년), 13.0회(2014년), 13.0회(2015년)로 2013년 이후 지속적으로 증가하고 있는 상황입니다. 2015년 연결 기준 당사의 매출채권 총액은 89.2억원으로 매출액 대비 약 8.9%를 차지하고 있습니다. 당사는 회수가능성이 불확실한 경우 대손충당금을 100% 설정하고 있으며, 정상채권의 경우 과거 경험률을 바탕으로 대손충당금을 설정하고 있습니다. 2015년 연결기준으로 매출채권에 대한 대손충당금 2.0억원,대여금에 대한 대손충당금 20억원이 설정되었습니다. 향후, 당사의 매출처가 다각화 되고 신규 수주 발생에 따라 매출채권 규모가 급격히 증가할 경우, 절대규모 증가에 따른 매출채권 관리 및 대금회수조건이 악화될수 있으며, 이로 인한 대손 발생시 당사의 재무실적에 부정적인 영향을 미칠 수 있습니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

당사의 매출채권 규모는 연결기준으로 2012년 약 20억원에서 2015년 기준 약 89억원으로 매년 매출 증가와 함께 증가세를 보이고 있습니다. 2012년 전체 매출에서 매출채권이 차지하는 비중이 2.9% 수준에서 2015년 8.9%로 증가하고 있는 추세입니다.

(중략)

이러한 단기간의 결제조건으로, 당사의 매출채권회전율(총액기준)은 2012년 12.1회,2013년 10.8회, 2014년 13.0회, 2015년 13.0회로 2013년 이후 지속적으로 상승하고 있는 추세를 보이고 있으며, 매출채권 회수기간 (총액기준)역시 2012년 30.1일, 2013년 33.9일, 2014년 28.2일, 2015년 28.1일로 빨라지고 있는 추세입니다.

|

[매출액, 매출채권 회전율 및 회수기간] |

| (단위:백만원, 회, 일) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 매출액 | 70,350 | 67,054 | 109,677 | 100,347 |

| 매출채권 | 2,048 | 10,394 | 6,539 | 8,921 |

| 총 매출액 대비 비중 | 2.9% | 15.5% | 6.0% | 8.9% |

| 대손충당금 | - 130 | - 128 | - 135 | - 203 |

| 매출채권 순액 | 1,918 | 10,265 | 6,405 | 8,718 |

| 매출채권회전율 (총액) | 12.1 | 10.8 | 13.0 | 13.0 |

| 매출채권회전율 (순액) | 12.9 | 11.0 | 13.2 | 13.3 |

| 매출채권회수기간(총액) | 30.1 | 33.9 | 28.2 | 28.1 |

| 매출채권회수기간(순액) | 28.2 | 33.2 | 27.7 | 27.5 |

(주1) 매출채권회전율 : 매출액 / ((기초매출채권 + 기말매출채권) / 2)

(주2) 매출채권회수기간 : 365 / 매출채권회전율

(중략)

각 계정과목별 대손충당금 설정내역은 다음과 같습니다.

| [유동성자산 계정과목별 대손충당금 설정내역] |

| (단위 : 백만원) |

| 구 분 | 계정과목 | 채권총액 | 대손충당금 | 대손충당금 설정률 |

|---|---|---|---|---|

| 2012년 | 매출채권 | 2,048 | (130) | 6.3% |

| 장단기대여금 | 3,266 | (351) | 10.8% | |

| 미수금 | 535 | - | - | |

| 미수수익 | 15 | - | - | |

| 합계 | 5,864 | (481) | 8.2% | |

| 2013년 | 매출채권 | 10,394 | (128) | 1.2% |

| 장단기대여금 | 2,070 | (104) | 5.0% | |

| 미수금 | 280 | - | - | |

| 미수수익 | - | - | - | |

| 합계 | 12,744 | (232) | 1.8% | |

| 2014년 | 매출채권 | 6,539 | (135) | 2.1% |

| 단기대여금 | 2,000 | (1,000) | 50.0% | |

| 미수금 | 181 | - | - | |

| 미수수익 | - | - | - | |

| 합계 | 8,721 | (1,135) | 13.0% | |

| 2015년 | 매출채권 | 8,921 | (203) | 2.3% |

| 단기대여금 | 2,000 | (2,000) | 100.0% | |

| 미수금 | 310 | - | - | |

| 미수수익 | 2 | - | - | |

| 합계 | 11,233 | (3,338) | 29.7% |

(주) K-IFRS 연결기준이며, 감사받은 재무제표임

| [채권자산 대손충당금 변동현황] |

| (단위 : 백만원) |

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 매출 채권 |

대여금 | 계 | 매출 채권 |

대여금 | 계 | 매출 채권 |

대여금 | 계 | 매출 채권 |

대여금 | 계 | |

| 기초금액 | 591 | 257 | 848 | 130 | 351 | 481 | 128 | 104 | 233 | 135 | 1,000 | 1,135 |

| 손상차손 인식 | - | 94 | 94 | - | - | - | 6 | 1,000 | 1,006 | 68 | 1,000 | 1,068 |

| 손상차손 환입 | -461 | -461 | -2 | -247 | -248 | - | - | - | - | - | - | |

| 채권제각 | - | - | - | - | - | - | - | -104 | -104 | - | - | - |

| 기말금액 | 130 | 351 | 481 | 128 | 104 | 232 | 135 | 1,000 | 1,135 | 203 | 2,000 | 2,203 |

| [연령별 손상된 채권(매출채권 및 대여금 기준)금액 현황] |

| (단위 : 백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 채권잔액 | 손상된 금액 |

대손 설정률 |

채권잔액 | 손상된 금액 |

대손 설정률 |

채권잔액 | 손상된 금액 |

대손 설정률 |

채권잔액 | 손상된 금액 |

대손 설정률 |

|

| 만기일미도래 | 3,266 | 351 | 10.7% | 2,070 | 104 | 5.0% | - | - | - | 41 | - | - |

| 6개월 이내 | 1,907 | - | 0.0% | 10,253 | - | 0.0% | 8,053 | 1,000 | 12.4% | 8,416 | - | - |

| 7개월 ~ 1년 | 9 | 1 | 11.1% | - | - | - | - | - | - | - | - | - |

| 1년~ 2년 | - | - | - | 10 | - | 0.0% | 352 | - | - | 2,000 | 2,000 | 100.0% |

| 2년 초과 | 132 | 129 | 97.7% | 131 | 128 | 97.7% | 135 | 135 | 100.0% | 464 | 203 | 43.8% |

| 합 계 | 5,314 | 481 | 9.1% | 12,464 | 233 | 1.9% | 8,539 | 1,135 | 13.3% | 10,921 | 2,203 | 20.2% |

(주9) - 정정전

| (바) 당사의 2015년 3분기 연결기준 재고자산은 120억원 수준으로 2015년 3분기 총자산의 9.6%, 총 매출액대비 13.2%를 차지하고 있습니다. 또한 2015년 3분기 연결기준 재고자산(120억원) 규모는 2014년(138억원) 대비 -12.8% 감소하였으며, 재고자산회전율은 2014년 5.5회에서 2015년 3분기(연환산기준) 7.2회로 증가하였습니다. 재고자산은 주로 양산 테스트를 위해 고가의 장비를 일시적으로 주요 매출처에 재공품으로 제공하는 반도체 장비업계의 특성으로 인하여 증가하거나 감소하고 있으며, 재고자산회전율 개선은 영업수지 및 자금수지를 다소 완화시키는 요인으로 작용할 수 있습니다. 그러나, 반도체 전방시장이 불황일 경우 당사 수주규모 축소 등으로 재고자산이 증가될 수 있으며, 매년 평균적으로 18%의 재고자산 평가손실이 발생하고 있는 점을 통해 볼 때, 동 재고자산은 당사에 재무적 부담으로 작용할 가능성이 있으니 이 점 투자자들께서는 유의하시기 바랍니다. |

(중략)

|

[재고자산 및 재고자산회전율 추이] |

| (단위:백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 3분기 |

| 매출원가 | 59,686 | 52,530 | 82,593 | 69,178 |

| 재고자산 | 15,629 | 20,088 | 16,359 | 14,644 |

| 평가손실충당금 | - 2,986 | - 3,633 | - 2,605 | - 2,645 |

| 평가손실충당금 설정률(%) | 19.1 | 18.1 | 15.9 | 18.1 |

| 재고자산 장부가 | 12,643 | 16,455 | 13,755 | 11,999 |

| 재고자산증가율 (%) | -24.6% | 28.5% | -18.6% | -10.5% |

| 총 자산 대비 비중(%) | 12.7 | 18.0 | 12.4 | 9.6 |

| 총 매출액 대비 비중(%) | 18.0 | 24.5 | 12.5 | 13.2 |

| 재고자산회전율 (회) | 4.3 | 3.6 | 5.5 | 7.2 |

(주1) 재고자산회전율 = 매출원가 / [(전기재고자산+당기재고자산)/2]

(주2) 2015년 3분기 재고자산 회전율은 해당 회계년도 3분기까지의 매출원가를 연환산하여 계산함

당사의 2015년 3분기 연결기준 재고자산은 장부가 기준 120억원 수준으로 2015년 3분기 총자산의 9.6%이며, 총 매출액대비 13.2%를 차지하고 있습니다. 또한 2015년 3분기 연결기준 재고자산(120억원) 규모는 2014년(138억원) 대비 -12.8% 감소하였으며, 재고자산회전율은 2014년 5.5회에서 2015년 3분기(연환산기준) 7.2회로 증가하였습니다.

당사의 연도별 재고자산 상세내역은 다음과 같습니다.

| [재고자산 상세내역 추이] |

| (단위 : 백만원) |

| 계정과목 | 2012년말 | 2013년말 | 2014년 | 2015년 3분기 | ||||||||

| 취득원가 | 평가손실 충당금 |

장부가액 | 취득원가 | 평가손실 충당금 |

장부가액 | 취득원가 | 평가손실 충당금 |

장부가액 | 취득원가 | 평가손실 충당금 |

장부가액 | |

| 상품 | 878 | - 615 | 263 | 878 | - 680 | 198 | 878 | - 829 | 50 | 878 | - 878 | - |

| 재공품 | 7,546 | - | 7,546 | 7,570 | - 709 | 6,861 | 4,752 | - | 4,752 | 7,577 | - | 7,577 |

| 원재료 | 7,204 | - 2,372 | 4,833 | 11,640 | - 2,243 | 9,397 | 10,729 | - 1,776 | 8,953 | 6,189 | - 1,767 | 4,422 |

| 합계 | 15,629 | - 2,986 | 12,643 | 20,088 | - 3,633 | 16,455 | 16,359 | - 2,605 | 13,755 | 14,644 | - 2,645 | 11,999 |

당사는 2012년 -2,986백만원, 2013년 -3,633백만원, 2014년 -2,605백만원, 2015년 3분기 -2,645백만원 수준의 재고자산 평가손실 충당금을 설정하였습니다.

(주9) - 정정후

| (바) 당사의 2015년 연결기준 재고자산은 215억원 수준으로 2015년 총자산의 17.8%, 총 매출액대비 21.4%를 차지하고 있습니다. 또한 2015년 연결기준 재고자산(240억원, 평가손실충당금 반영전) 규모는 2014년(164억원,평가손실충당금 반영전) 대비 46.5% 증가하였으며, 재고자산회전율은 2014년 5.5회에서 2015년 기준 4.5회로 증가하였습니다. 재고자산은 주로 양산 테스트를 위해 고가의 장비를 일시적으로 주요 매출처에 재공품으로 제공하는 반도체 장비업계의 특성으로 인하여 증가하거나 감소하고 있으며, 재고자산회전율 개선은 영업수지 및 자금수지를 다소 완화시키는 요인으로 작용할 수 있습니다. 그러나, 반도체 전방시장이 불황일 경우 당사 수주규모 축소 등으로 재고자산이 증가될 수 있으며, 매년 평균적으로 18%의 재고자산 평가손실이 발생하고 있는 점을 통해 볼 때, 동 재고자산은 당사에 재무적 부담으로 작용할 가능성이 있으니 이 점 투자자들께서는 유의하시기 바랍니다. |

|

[재고자산 및 재고자산회전율 추이] |

| (단위:백만원) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 |

|---|---|---|---|---|

| 매출원가 | 59,686 | 52,530 | 82,593 | 79,498 |

| 재고자산 | 15,629 | 20,088 | 16,359 | 23,964 |

| 평가손실충당금 | - 2,986 | - 3,633 | - 2,605 | - 2,508 |

| 평가손실충당금 설정률(%) | 19.1 | 18.1 | 15.9 | 10.5 |

| 재고자산 장부가 | 12,643 | 16,455 | 13,755 | 21,455 |

| 재고자산증가율 (%) | -24.6% | 28.5% | -18.6% | 46.5% |

| 총 자산 대비 비중(%) | 12.7 | 18.0 | 12.4 | 17.8 |

| 총 매출액 대비 비중(%) | 18.0 | 24.5 | 12.5 | 21.4 |

| 재고자산회전율 (회) | 4.3 | 3.6 | 5.5 | 4.5 |

(주1) 재고자산회전율 = 매출원가 / [(전기재고자산+당기재고자산)/2]

(주2) 재고자산증가율은 평가손실충당금반영전 기준으로 산정된 수치이며, 총 자산대비 비중 및 총매출액 대비 비중, 재고자산 회전율은 장부가 기준으로 산정된 수치입니다.

당사의 2015년 연결기준 재고자산은 장부가 기준 215억원 수준으로 2015년 총자산의 17.8%이며, 총 매출액대비 21.4%를 차지하고 있습니다. 또한 2015년 연결기준 재고자산(240억원, 평가손실충당금 반영전) 규모는 2014년(164억원, 평가손실충당금 반영전) 대비 46.5% 증가하였으며, 재고자산회전율은 2014년 5.5회에서 2015년 4.5회로 감소하였습니다.

당사의 연도별 재고자산 상세내역은 다음과 같습니다.

| [재고자산 상세내역 추이] |

| (단위 : 백만원) |

| 계정과목 | 2012년말 | 2013년말 | 2014년 | 2015년 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 취득원가 | 평가손실 충당금 |

장부가액 | 취득원가 | 평가손실 충당금 |

장부가액 | 취득원가 | 평가손실 충당금 |

장부가액 | 취득원가 | 평가손실 충당금 |

장부가액 | |

| 상품 | 878 | - 615 | 263 | 878 | - 680 | 198 | 878 | - 829 | 50 | 878 | - 878 | - |

| 재공품 | 7,546 | - | 7,546 | 7,570 | - 709 | 6,861 | 4,752 | - | 4,752 | 16,803 | - | 16,803 |

| 원재료 | 7,204 | - 2,372 | 4,833 | 11,640 | - 2,243 | 9,397 | 10,729 | - 1,776 | 8,953 | 6,283 | - 1,630 | 4,653 |

| 합계 | 15,629 | - 2,986 | 12,643 | 20,088 | - 3,633 | 16,455 | 16,359 | - 2,605 | 13,755 | 23,964 | - 2,508 | 21,455 |

당사는 2012년 -2,986백만원, 2013년 -3,633백만원, 2014년 -2,605백만원, 2015년 -2,508백만원 수준의 재고자산 평가손실 충당금을 설정하였습니다.

(주10) - 정정전

| (사) 당사는 2015년 9월말 현재 2개의 종속기업과 3개의 관계기업, 그리고 매도가능주식을 통한 6개의 출자기업 지분을 보유하고 있습니다. 연결 재무제표에 반영되는 종속기업 중 당사가 증권신고서 제출일 현재 94.25% 지분을 보유하고 있는 (주)티앤머티리얼스(취득원가 44억원)의 경우 4억원의 손상차손이 반영되어 있으며, 2012년부터 지속적인 당기순손실을 기록하였고, 2015년말 기준으로 -12억원의 당기순손실을 기록하였습니다. 또한, 관계기업 중 (주)이엠아이티 및 (주)애강그린텍은 취득원가(각각 4억원, 6.2억원) 전액 손상처리 되었으며, 매도가능주식을 통해 보유하고 있는 애강(주) 및 (주)이씨엘플라자의 경우 전액 손상처리된 상황입니다. 이와 같이 당사가 보유하고 있는 종속기업 및 관계기업, 매도가능주식으로 보유하고 있는 기업들의 경영실적이나 재무상황이 악화될 경우 당사 수익성 및 재무 안정성에 부정적인 영향을 미칠 수 있습니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

당사는 2015년 9월말 현재 2개의 종속기업과 3개의 관계기업, 그리고 매도가능주식을 통한 6개의 출자기업 지분을 보유하고 있으며, 관련기업 현황은 다음과 같습니다.

| [종속기업, 관계기업 및 매도가능주식 출자기업 현황] (단위 백만원) |

| 종속기업 | |||||||

| 회사명 | 최초 취득일자 |

사업영역 | 취득목적 | 소 유 지분율 |

취득원가 | 장부금액 | 손상차손 |

| 시안테스 반도체설비(유) |

2013.10.08 | 반도체 장비 및 부품 판매, 유지보수(중국) |

주요 고객사 중국법인으로 납품된 반도체장비 사후관리 (CS 등)를 위한 현지법인 설립 |

100.00% | 214 | 214 | - |

| (주)티앤머티리얼스 | 2012.12.21 | 국내 유일의 금속기지 복합소재 제조 업체 |

반도체산업분야에서 유망한 분야로의 사업다각화 목적 (전력반도체,LED,차세대자동차 등) |

94.25% | 4,438 | 4,057 | 381 |

| 관계기업 | |||||||

| 회사명 | 최초 취득일자 |

사업영역 | 취득목적 | 소 유 지분율 |

취득원가 | 장부금액 | 손상차손 |

| (주)이엠아이티 | 2012.02.22 | 자동차용 네비게이션 부품 제조 |

신사업 진출을 위한 자동차용 네비게이션 시장진출 모색 | 28.57% | 400 | - | 400 |

| (주)애강그린텍 | 2013.10.30 | 배관재 제조 판매 |

신사업 진출을 위한 배관제 제조판매사를 통한 해외부문 수출확대 목적 |

41.92% | 620 | - | 620 |

| ZENITHMATERIALS TECHNOLOGYCORP. |

2014.12.31 | 대만의 반도체 재료 및 장비업체 |

대만 반도체회사(TSMC 등)와의 거래를 위한 반도체 장비 대만시장 진출목적 |

20.00% | 607 | 607 | - |

| 매도가능주식 | |||||||

| 회사명 | 최초 취득일자 |

사업영역 | 취득목적 | 소 유 지분율 |

취득원가 | 장부금액 | 손상처리 |

| 아이브이웍스 | 2013.01.25 | 반도체 공정 서비스 사업 영위 |

당사가 영위하는 반도체 관련 사업의 상호 협력목적 | 4.6% | 105 | 105 | - |

| 동화지앤피㈜ | 2012.06.14 | 약품 용기등의 제조 | 의료기기 사업 진출을 위해 제약/의료업체와의 협력관계 구축등의 필요목적 | 11.60% | 3,189 | 3,189 | - |

| (주)토리 | 2012.09.20 | 반도체 관련 사업을 영위하는 회사 |

제조부분 아웃소싱 강화을 위한 소규모 출자 | 4.00% | 20 | 20 | - |

| 태성솔루션 | 2015.07.29 | 반도체 부품 제조 판매 | 반도체 부품사업등의 협력 목적 | 12.57% | 1,000 | 1,000 | - |

| 애강(주) | 2014.03.07 | 애강그린텍과 같이 폴 리부타디엔 계열 배관 재 제조 |

애강그린텍 관계회사로 지분투자를 통한 사업다각화 위해 투자 | 15.00% | 99 | - | 99 |

| (주)이씨엘플라자 | 2013.10.30 | 배관재 부자재 제조 판매 |

애강그린텍, 애강과 관련된 분야의 부자재 제조판매 회사로 애강그린텍과의 시너지를 위해 투자 | 18.00% | 288 | - | 288 |

(주1) 종속기업 및 관계기업, 그리고 매도가능주식의 경우 당사의 보유지분 규모에 따라 지분율 50%이상은 종속기업으로, 지분율 20% 이상은 관계기업으로, 지분율 20%미만의 기업의 경우에는 매도가능자산으로 분류하고 있습니다.

(주2) 이엠아이티 및 애강그린텍, 애강, 이씨엘플라자는 전액 손상처리 되었습니다.

| [종속기업 및 관계기업 주요재무 현황] (단위 백만원) |

| 구분 | 종속기업 | 관계기업 | ||||

|---|---|---|---|---|---|---|

|

시안테스반도체 설비(유) |

(주)티앤머티 리얼스 |

(주)이엠아이티 |

(주)애강그린텍 | ZENITH MATERIALS TECHNOLOGY CORP. |

||

| 2013년 | 자산 | 157 | 651 | 391 | 9,835 | - |

| 부채 | 5 | 1,116 | 406 | 7,304 | - | |

| 매출 | - | 23 | 804 | 14,068 | - | |

| 당기순이익 | - 63 | - 553 | - 543 | - 408 | - | |

| 2014년 | 자산 | 179 | 1,303 | 924 | 9,257 | 7,583 |

| 부채 | 16 | 138 | 329 | 6,645 | 4,158 | |

| 매출 | 396 | 45 | 396 | 14,030 | 8,402 | |

| 당기순이익 | 8 | - 814 | 12 | 76 | 105 | |

| 2015년 3분기 |

자산 | 321 | 1,526 | - | 9,151 | 6,739 |

| 부채 | 38 | 125 | - | 6,383 | 2,991 | |

| 매출 | 473 | 20 | - | 9,709 | 8,025 | |

| 당기순이익 | 115 | - 1,190 | - | 155 | 181 | |

(주1) 이엠아이티는 경영 악화로 2014년말 이후 사업영위 여부 및 재무현황을 파악할 수 없는 상황으로 상기 최근사업연도 재무현황은 2014년 12월 기준입니다.

(주2) 종속기업인 시안테스반도체설비, 티앤머티리얼스는 2015년말 기준 재무현황이며, 관계기업인 (주)이엠아이티 및 (주)애강그린텍, 그리고 ZENITH MATERIALS

TECHNOLOGY CORP.의 2015년말 재무현황은 가결산 기준으로 애강그린텍(총자산 8,607백만원, 당기순이익 101백만원), ZENITH MATERIALS TECHNOLOGY CORP(총자산 6,698백만원, 당기순손익 116백만원) 입니다.

(주10) - 정정후

| (사) 당사는 2015년말 기준 2개의 종속기업과 3개의 관계기업, 그리고 매도가능주식을 통한 6개의 출자기업 지분을 보유하고 있습니다. 연결 재무제표에 반영되는 종속기업 중 당사가 증권신고서 제출일 현재 94.25% 지분을 보유하고 있는 (주)티앤머티리얼스(취득원가 44억원)의 경우 4억원의 손상차손이 반영되어 있으며, 2012년부터 지속적인 당기순손실을 기록하였고, 2015년말 기준으로 -12억원의 당기순손실을 기록하였습니다. 또한, 관계기업 중 (주)이엠아이티 및 (주)애강그린텍은 취득원가(각각 4억원, 6.2억원) 전액 손상처리 되었으며, 매도가능주식을 통해 보유하고 있는 애강(주) 및 (주)이씨엘플라자의 경우 전액 손상처리된 상황입니다. 이와 같이 당사가 보유하고 있는 종속기업 및 관계기업, 매도가능주식으로 보유하고 있는 기업들의 경영실적이나 재무상황이 악화될 경우 당사 수익성 및 재무 안정성에 부정적인 영향을 미칠 수 있습니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

당사는 2015년말 기준 2개의 종속기업과 3개의 관계기업, 그리고 매도가능주식을 통한 6개의 출자기업 지분을 보유하고 있으며, 관련기업 현황은 다음과 같습니다.

| [종속기업, 관계기업 및 매도가능주식 출자기업 현황] (단위 백만원) |

| 종속기업 | |||||||

| 회사명 | 최초 취득일자 |

사업영역 | 취득목적 | 소 유 지분율 |

취득원가 | 장부금액 | 손상차손 |

| 시안테스 반도체설비(유) |

2013.10.08 | 반도체 장비 및 부품 판매, 유지보수(중국) |

주요 고객사 중국법인으로 납품된 반도체장비 사후관리 (CS 등)를 위한 현지법인 설립 |

100.00% | 214 | 214 | - |

| (주)티앤머티리얼스 | 2012.12.21 | 국내 유일의 금속기지 복합소재 제조 업체 |

반도체산업분야에서 유망한 분야로의 사업다각화 목적 (전력반도체,LED,차세대자동차 등) |

94.25% | 4,438 | 4,057 | 381 |

| 관계기업 | |||||||

| 회사명 | 최초 취득일자 |

사업영역 | 취득목적 | 소 유 지분율 |

취득원가 | 장부금액 | 손상차손 |

| (주)이엠아이티 | 2012.02.22 | 자동차용 네비게이션 부품 제조 |

신사업 진출을 위한 자동차용 네비게이션 시장진출 모색 | 28.57% | 400 | - | 400 |

| (주)애강그린텍 | 2013.10.30 | 배관재 제조 판매 |

신사업 진출을 위한 배관제 제조판매사를 통한 해외부문 수출확대 목적 |

41.92% | 620 | - | 620 |

| ZENITHMATERIALS TECHNOLOGYCORP. |

2014.12.31 | 대만의 반도체 재료 및 장비업체 |

대만 반도체회사(TSMC 등)와의 거래를 위한 반도체 장비 대만시장 진출목적 |

20.00% | 607 | 607 | - |

| 매도가능주식 | |||||||

| 회사명 | 최초 취득일자 |

사업영역 | 취득목적 | 소 유 지분율 |

취득원가 | 장부금액 | 손상처리 |

| 아이브이웍스 | 2013.01.25 | 반도체 공정 서비스 사업 영위 |

당사가 영위하는 반도체 관련 사업의 상호 협력목적 | 5.0% | 105 | 105 | - |

| 동화지앤피㈜ | 2012.06.14 | 약품 용기등의 제조 | 의료기기 사업 진출을 위해 제약/의료업체와의 협력관계 구축등의 필요목적 | 11.60% | 3,189 | 3,189 | - |

| (주)토리 | 2012.09.20 | 반도체 관련 사업을 영위하는 회사 |

제조부분 아웃소싱 강화을 위한 소규모 출자 | 4.00% | 20 | 20 | - |

| 태성솔루션 | 2015.07.29 | 반도체 부품 제조 판매 | 반도체 부품사업등의 협력 목적 | 12.57% | 1,000 | 1,000 | - |

| 애강(주) | 2014.03.07 | 애강그린텍과 같이 폴 리부타디엔 계열 배관 재 제조 |

애강그린텍 관계회사로 지분투자를 통한 사업다각화 위해 투자 | 15.00% | 99 | - | 99 |

| (주)이씨엘플라자 | 2013.10.30 | 배관재 부자재 제조 판매 |

애강그린텍, 애강과 관련된 분야의 부자재 제조판매 회사로 애강그린텍과의 시너지를 위해 투자 | 18.00% | 288 | - | 288 |

(주1) 종속기업 및 관계기업, 그리고 매도가능주식의 경우 당사의 보유지분 규모에 따라 지분율 50%이상은 종속기업으로, 지분율 20% 이상은 관계기업으로, 지분율 20%미만의 기업의 경우에는 매도가능자산으로 분류하고 있습니다.

(주2) 이엠아이티 및 애강그린텍, 애강, 이씨엘플라자는 전액 손상처리 되었습니다.

| [종속기업 및 관계기업 주요재무 현황] (단위 백만원) |

| 구분 | 종속기업 | 관계기업 | ||||

|---|---|---|---|---|---|---|

|

시안테스반도체 설비(유) |

(주)티앤머티 리얼스 |

(주)이엠아이티 |

(주)애강그린텍 | ZENITH MATERIALS TECHNOLOGY CORP. |

||

| 2013년 | 자산 | 157 | 651 | 391 | 9,835 | - |

| 부채 | 5 | 1,116 | 406 | 7,304 | - | |

| 매출 | - | 23 | 804 | 14,068 | - | |

| 당기순이익 | - 63 | - 553 | - 543 | - 408 | - | |

| 2014년 | 자산 | 179 | 1,303 | 924 | 9,257 | 7,583 |

| 부채 | 16 | 138 | 329 | 6,645 | 4,158 | |

| 매출 | 396 | 45 | 396 | 14,030 | 8,402 | |

| 당기순이익 | 8 | - 814 | 12 | 76 | 105 | |

| 2015년 | 자산 | 321 | 1,526 | - | 8,607 | 6,698 |

| 부채 | 38 | 125 | - | 5,894 | 3,025 | |

| 매출 | 473 | 20 | - | 13,110 | 8,213 | |

| 당기순이익 | 115 | - 1,190 | - | 101 | 168 | |

(주1) 이엠아이티는 경영 악화로 2014년말 이후 사업영위 여부 및 재무현황을 파악할 수 없는 상황으로 상기 최근사업연도 재무현황은 2014년 12월 기준입니다.

(주2) 상기 재무수치는 2015년말 기준입니다.(이엠아이티 제외)

【 대표이사 등의 확인 】

|

|

160318_대표이사등의확인 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2016년 02월 15일 | 증권신고서(지분증권) | 최초제출 |

| 2016년 02월 25일 | [기재정정] 증권신고서(지분증권) | 자진정정 (파란색) |

| 2016년 02월 25일 | [기재정정] 증권신고서(지분증권) | 1차 발행가액 확정에 따른 제출(빨간색) |

| 2016년 03월 18일 | [기재정정] 증권신고서(지분증권) | 2015년 사업보고서 제출에 따른 두번째 자진정정(보라색) |

| 금융위원회 귀중 | 2016년 2월 15일 |

| 회 사 명 : |

주식회사 테스 |

| 대 표 이 사 : |

주숭일 |

| 본 점 소 재 지 : |

경기도 용인시 처인구 양지면 중부대로 2374-36 |

| (전 화) 031-323-2552 | |

| (홈페이지) http://www.hites.co.kr | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 민경수 |

| (전 화) 031-323-2552 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 1,574,103주 |

|

| 모집 또는 매출총액 : | 18,180,889,650 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)테스 → 경기도 용인시 처인구 양지면 중부대로 2374-36 교보증권(주) → 서울시 영등포구 여의도동 의사당대로 97 (02-3771-9000) |

【 대표이사 등의 확인 】

|

|

160215_대표이사등의확인 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

| 사업위험 | (가) 주요 전방 산업인 메모리 반도체 산업은 시장의 수급상황 및 시장규모를 좌우하는 글로벌 경기 변동과 높은 상관 관계를 갖습니다. 2015년부터 글로벌 경제가 침체 국면을 보이고 있는 것처럼 세계경제가 불황국면에 접어들면서 실물경기가 침체 될 경우 반도체 시장의 수급 악화 및 시장규모가 위축될 가능성이 있습니다. 이는 당사의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. (나) 글로벌 금융위기 전후로 반도체 산업은 미세공정전환 경쟁으로 전환되었고, 3D기술이 적용되기 시작했습니다. 하지만 원가경쟁력을 확보하기 위한 미세공정 전환이 최근 기술적인 한계에 도달하였고, 3D NAND의 경우 패턴의 적층수를 늘리는 방식으로 기술이 업그레이드 되면서 차세대 기술에 대한 연구개발 및 투자 비용은 증가할 것으로 전망되고 있습니다. 이를 극복하기 위해 경영여건을 고려한 탄력적인 시장 대응이 핵심 경쟁요소로 부각되고 있으나, 핵심 경쟁요소를 갖추지 못할 경우 향후 당사의 영업실적 및 수익성에 부정적 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. (다) 당사가 생산하는 반도체 장비는 반도체 생산공정에 속해있는 일부분이며, 공정의 큰 흐름에 종속되어 있는 제품이기 때문에 공정의 변경 및 개발에 따라 해당 장비 역시 공정에 맞게 개발 및 개선되어야 합니다. 하지만, 당사가 반도체 제조 공정의 변화에 빠르게 대처하지 못하고, 차별적인 기술개발이 지속적으로 이루어지지 않는다면 매출 및 수익성에 부정적인 요인으로 이어질 수 있습니다. (라) 디스플레이(OLED) 패널 시장은 전방산업인 TV, PC, 스마트폰및 태블릿PC 등의 제품수요에 직접적으로 영향을 받습니다. 또한 디스플레이 산업의 기술 변화속도에 대응하여 새로운 공정에 맞는기술을 제공할 수 있어야 하므로 기술변화에 따라 새로운 기술개발이 지속적으로 요구됩니다. 이에 산업 및 기술의 변화에 적절한 대응을 하지 못하고 경쟁업체가 기술력을 확보할 경우 당사는 경쟁력에 위협을 받을 수 있으며 이는 당사의 성장성 및 수익성에 부정적인 영향을 끼칠 수 있습니다. (마) 당사의 주요 매출처가 소수 거대기업에 의존하고 있어, 독자적인 수급조절능력과 가격 결정 능력이 어려울 수 있습니다. 2015년 기준으로 삼성전자에 대한 매출의존도(64.0%)가 높은 상황이며, 삼성전자향 및 SK하이닉스향 매출의 경우 총 매출액 대비 94.3%(2012년), 93.1%(2013년), 99.1%(2014년), 90.6%(2015년)로 평균 94.3%이상의 높은 매출의존도를 보이고 있습니다. 향후 안정적인 매출처를 추가로 확보하기 위하여 신규 제품 개발과 적극적인 해외 영업활동을 전개하고 있습니다. 하지만 당사 매출처 다변화 전략이 실패할 경우에는 소수 업체 편중위험은 해소될 수 없으며, 주요 매출처 투자지연 등에 따른2015년말 매출 및 영업이익이 하락(가결산 기준)한 것처럼 주요 매출처에 대한 매출 하락은 당사의 실적에 직접적인 영향을 줄 수 있습니다. 또한 주요 매출처와의 거래중단은 당사의 매출 및 수익에 부정적인 영향을 미칠 수 있으며, 당사의 거래처 사정으로 인하여 매출채권이 회수되지 않아 손해가 발생할 위험도 배제할 수 없습니다. (바) 당사가 생산하는 제품은 특성상 소량의 다품종 원재료를 필요로 합니다. 또한, 반도체 및 디스플레이 장비 제작 원재료는 결제통화 기준으로 해외업체 조달비중이 26.8%(2014년 기준), 22.9%(2015년 기준)이며, 국내 조달이 차지하는 비중은 77.1%(2015년 기준), 73.2%(2014년 기준)이지만, 국내 개별업체 비중은 적은 편입니다.따라서 원재료 조달업체의 공급이 원활히 이루어지지 못하거나, 거래관계 단절 등에 따른 공급수준 미달, 교섭력열위 및 환율상승에 따른 단가상승 등으로 수익성 하락 등의 위험이 발생할 수 있습니다. 이에 당사는 원재료 별로 수개의 거래처를 이용함으로써 원재료 조달 리스크를 최소화하고 있습니다. 하지만 수급 측면에서 원활한 공급이이루어지지 않음으로써, 주요 매출처에 대한 목표 공급량 미달에 따른 당사 신뢰도 하락, 또는 원재료 단가의 급격한 상승 등에 따라 당사 수익성이 악화될 수 있으니이 점 투자에 유의하시기 바랍니다. (사) 당사의 핵심 인력의 유출은 당사의 경쟁력 약화로 이어질 수 있습니다. 이는 회사의 지속적인 성장에 부정적인 영향을 끼칠 수 있습니다. 최근 3개년 당사의핵심연구인력은 60명(2013년), 63명(2014년), 61명(증권신고서 제출일 현재)로 변동되어 왔으나, 향후 당사의 경쟁력 중 하나인 연구개발인력의 이탈이 발생할 경우 신규 기술개발 지연, 핵심기술의 유출과 같은 위험이 발생할 가능성이 존재합니다. |

| 회사위험 | (가) 당사의 주력 제품인 반도체 장비 판매가 크게 증가하면서 연결기준으로 매출액은 2013년 671억원, 2014년 1,097억원, 2015년 1,003억원을 시현하였으며, 영업이익은 2013년 62억원, 2014년 163억원, 2015년 95억원을 시현 하였습니다. 이러한 2015년 수익성 하락의 주요원인은 2015년 4월 주요 매출처 중 가동을 앞둔 공장에서의 인명사고로 인해 공사기간이 지연되는 등 주요 매출처의 투자지연에 기인합니다. 이처럼 반도체 장비 업체는 업종 특성상 전방산업인 반도체 시장의 영향을 많이 받습니다. 따라서 반도체 투자지연 등 전방산업을 포함한 이러한 요소들이 부정적으로 작용할 경우 당사의 수익성에 악영향을 미칠 수 있음에 대해 투자자께서는 유의하시기 바랍니다. (나) 당사는 장비의 수출 및 일부 원자재의 수입으로 대금결제가 외화(USD등)로 이루어 지고 있으며, 기능통화인 원화 외의 통화로 표시되는 판매, 구매 및 차입에 대한 환위험에 노출되어 있습니다. 당사는 환율변동에 의한 리스크 최소화를 위해 외환리스크 관리규정에 근거하여 통화관련 파생상품을 운영하고 있습니다. 하지만, 동 외환 거래 과정에서 환차손이 발생할 수 있으며, 외부변수에 의해 환율이 당사의 예상치를 크게넘어 변동하는 경우 당사의 손익 구조에 부정적인 영향을 미칠 수가 있습니다. 이 점 투자자께서는 유의하시기 바랍니다. (다) 2015년 기준 당사의 부채비율(28.1%) 및 유동비율(321.0%), 순차입금은 (-30,241백만원)을 통해 볼 때, 차입금 상환으로 인한 유동성 리스크는 크지 않다고 할 수있습니다. 하지만 당사의 경우 매출원이 오직 수주에만 의존하고 있기 때문에 영업현금흐름 변동이 큰 편(2012년 171억원, 2013년 -71억원, 2014년에는 263억원 2015년 -30억원)입니다. 따라서, 향후 투자규모가 지연 또는 축소될 경우 반도체 장비에 대한 수요감소로 당사의 영업실적이 부진할 수 있으며, 이러한 영업실적 부진은 유동성 감소로 이어지면서 당사의 지급능력이 감소할 수 있습니다. 또한 예상치 못한 판매보증충당부채 전입액이 증가될 경우 재무안정성에 부정적인 영향을 미칠 수 있습니다. (라) 당사의 경우 당기인식금융자산(2015년 기준 304억원, 총 자산규모 대비 25.2% 비중) 계정으로 분류하여 2012년 이후부터 보유현금성 자산을 투자일임계약 및 펀드상품을 가입하여 운용하고 있으며, 운용결과는 영업외손익으로 반영되어, - 66백만원(2012년), -220백만원(2013년), 2,167백만원(2014년), 5,756만원(2015년)의 추이를 보이고 있습니다. 당기손익인식금융자산의 구성항목 중 상장주식 비중이 84.3%(2015년 기준, 펀드 및 회사채, 파생금융자산 제외)인 상황에서, 이와같이 당기손익인식금융자산의 손익 변동성이 큰 추이를 통해 볼 때, 글로벌 경기가 침체 국면에 접어들거나, 대외악재 발생 또는 주식시장 불확실성 증대에 따라 주가가 하락할 경우, 당기손익인식금융자산의 운용손실이 발생할 수있으며, 이 경우 당사의 수익성 악화는 물론 손실 발생에 따라 재무구조에 악영향을 미칠수 있습니다. (마) 반도체 장비제조 산업의 특성상 수주 계약 상대방이 대부분 대기업이고(삼성전자, SK하이닉스), 통상 매출 계약시 매출 발생일로부터 1~3개월이내에 대금결제가 이루어지고 있습니다. 매출채권 회전률의 경우 총액기준 12.1회(2012년), 10.8회(2013년), 13.0회(2014년), 13.0회(2015년)로 2013년 이후 지속적으로 증가하고 있는 상황입니다. 하지만 2015년 연결기준으로 매출채권에 대한 대손충당금 2.0억원,대여금에 대한 대손충당금 20억원이 설정되었습니다. 향후, 절대규모 증가에 따른 매출채권 관리 및 대금회수조건이 악화될수 있으며, 이로 인한 대손 발생시 당사의 재무실적에 부정적인 영향을 미칠 수 있습니다. (바) 당사의 2015년 연결기준 재고자산은 215억원 수준으로 2015년 총자산의 17.8%, 총 매출액대비 21.4%를 차지하고 있으며, 재고자산회전율은 2014년 5.5회에서 2015년 기준 4.5회로 증가하였습니다. 그러나, 반도체 전방시장이 불황일 경우 당사 수주규모 축소 등으로 재고자산이 증가될 수 있으며, 재고자산평가손실을 통해 당사에 재무적 부담으로 작용할 가능성이 있으니 이 점 투자자들께서는 유의하시기 바랍니다. (사) 당사는 2015년말 기준 2개의 종속기업과 3개의 관계기업, 그리고 매도가능주식을 통한 6개의 출자기업 지분을 보유하고 있습니다. 종속기업 중 현재 94.25% 지분을 보유하고 있는 (주)티앤머티리얼스(취득원가 44억원)의 경우 4억원의 손상차손이 반영되어 있으며, 현재까지 당기순손실을 기록하였습니다. 또한, 관계기업((주)이엠아이티 및 (주)애강그린텍) 및 매도가능주식(애강(주) 및 (주)이씨엘플라자)의 경우 전액 손상처리(14억원)된 상황입니다. 이와 같이 당사가 보유하고 있는 종속기업 및 관계기업 등의 경영실적이나 재무상황이 악화될 경우 당사 수익성 및 재무 안정성에 부정적인 영향을 미칠 수 있습니다. |

| 기타 투자위험 | (가) 금번 주주배정후 실권주 일반공모 유상증자로 인해 추가로 상장되는 신주는 1,574,103주에 달하며, 무상증자로 인해 추가로 발행될 예정주식수는 6,057,540주입니다. 유.무상증자를 완료한 이후 당사의 최종 주식수는 18,174,030주로서 기존 10,542,387주 대비 72.39%가 증가할 예정입니다. 유상증자로 인해 증가되는 주식의 물량 출회 및 주가희석화에 따른 주가하락의 가능성이 있으니 투자자들은 투자 시에 이를 유의하시기 바랍니다. 한편, 실권주를 인수한 대표주관회사가 수익 확정을 위해 잔액인수한 주식을 조기에 장내에서 대량 매도할 경우 일시적인 물량출회에 따른 주가하락의 가능성이 존재하며, 급격한 시장 변동으로 인해 주가가 모집가액보다 크게 하회할 경우 원금손실위험이 존재하오니 투자자께서는 이 점 유의하시기 바랍니다. (나) 금번 유.무상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손실 발생 가능성이 있습니다. (다) 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있습니다. (라) 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자들께서는 투자시 이러한 점을 감안하시기 바랍니다. (마) 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안됩니다. 본 증권신고서에 기재된 사항 이외의 투자위험요소를 검토하시어 투자자 여러분의 독자적인 투자판단을 해야 함에 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 1,574,103 | 500 | 11,550 | 18,180,889,650 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 교보증권 | 기명식보통주 | - | - | 기본인수수수료 : 모집총액의 1.75% 실권수수료 : 잔액인수금액의 10.0% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2016년 04월 06일 ~ 2016년 04월 07일 | 2016년 04월 14일 | 2016년 04월 11일 | 2016년 04월 14일 | 2016년 03월 02일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 연구개발 및 시설투자 등 | 14,800,000,000 |

| 운영자금 | 3,025,148,674 |

| 발행제비용 | 355,740,976 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유무상증자결정)-2016.02.15 |

| 【기 타】 | 1) 금번(주)테스 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 교보증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 인수방법 및 인수대가에 대한 자세한 내용은'제1부 Ⅰ. 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액은 예정가액이며, 확정 발행가액은 구주주 청약 초일 3거래일 전(2016년 04월 01일)에 확정되어 2016년 04월 04일 당사의 인터넷 홈페이지(http://www.hites.co.kr)에 공고될 예정입니다. 4) 상기 모집금액 및 발행제비용은 예정 발행가액을 기준으로 산정된 것으로 향후 변경될 수 있습니다. 5) 상기 청약기일은 구주주의 청약기일이며, 일반공모의 청약기일은 2016년 04월 11일(월) ~ 2016년 04월 12일(화) (2영업일간) 입니다. 일반공모 청약공고는 2016년 04월 11(월)에 당사의인터넷 홈페이지(http://www.hites.co.kr) 및 대표주관회사의 인터넷 홈페이지를 등을 통해 공고할 예정입니다. 6) 일반공모 청약은 대표주관회사인 교보증권(주)의 본ㆍ지점, 홈페이지 및HTS에서 가능합니다. 7) 금융감독원에서 본 증권신고서를 심사하는 과정에서 정정 명령 조치를 취할 수 있으며, 정정 명령 등에 따라 본 신고서에 기재된 일정이 변경될 수 있습니다. 8) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 2016년 2월 12일 개최된 이사회 결의를 통하여 '자본시장과 금융투자업에 관한 법률' 제165조의6 2항 1호에 의거 당사와 대표주관회사인 교보증권(주) 간에 주주배정 후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 1,574,103주를 주주배정 후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 1,574,103 | 500 | 11,550 | 18,180,889,650 | 주주배정 후 실권주 일반공모 |

* 이사회결의일 : 2016년 02월 12일

(주) 1주의 모집가액 및 모집총액은 2016년 02월 12일 개최된 이사회결의일의 직전거래일(2016년 02월 11일)을 기산일로 하여 산정한 예정금액이며, 확정되지 않은 금액입니다.

신주의 발행가액은 '증권의 발행 및 공시 등에 관한 규정' 제5-18조(유상증자의 발행가액 결정)에 의거 '주주배정 증자 시 가격산정 절차 폐지 및 가격산정의 자율화'에 따라 발행가격을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊) '유가증권의 발행 및 공시등에 관한 규정' 제57조를 준용하여 아래와 같이 산정할 예정입니다.

■ 1차 발행가액의 산출근거