|

|

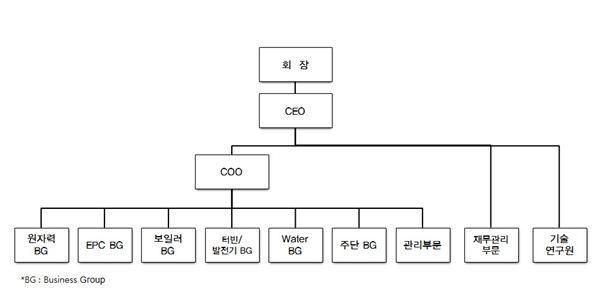

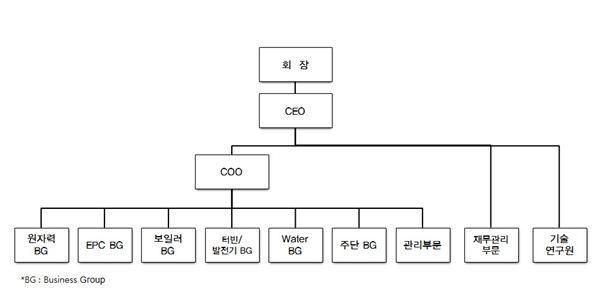

전사조직도(2014.12.31) |

주주총회소집공고

| 2015 년 3 월 12 일 | ||

| 회 사 명 : | 두산중공업(주) | |

| 대 표 이 사 : | 박지원, 정지택 | |

| 본 점 소 재 지 : | 경상남도 창원시 성산구 두산볼보로 22 (귀곡동) | |

| (전 화) 055) 278-6114 | ||

| (홈페이지)http://www.doosanheavy.com | ||

| 작 성 책 임 자 : | (직 책) 부 사 장 | (성 명) 장 명 호 |

| (전 화) 02-513-6431 | ||

주주총회 소집공고

| (제52기 정기) |

1. 일 시 : 2015년 3월 27일 (금) 오전 9시

2. 장 소 : 서울시 서초구 강남대로 27 (양재동) AT센터 5층 대회의실

3. 회의목적사항

가. 보고사항

- 감사보고

- 영업보고

- 주요주주 등 이해관계자와의 거래보고

나. 부의안건

제1호의안 : 제52기 재무제표(이익잉여금처분계산서(안) 포함) 및

연결재무제표 승인의 건

제2호의안 : 이사 선임의 건 (사외이사 1명)

제3호의안 : 이사 보수한도 승인의 건

4. 실질주주의 의결권행사 안내

금번 당사의 주주총회에는 한국예탁결제원이 주주님들의 의결권을 행사할 수 없습니다. 따라서, 주주님께서는 한국예탁결제원에 의결권행사에 관한 의사표시를 하실 필요가 없으며, 종전과 같이 주주총회에 참석하여 의결권을 직접 행사하시거나 동봉한 서면투표 또는 위임장에 의거 의결권을 간접 행사하실 수 있습니다.

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 | |||

|---|---|---|---|---|---|---|

| 김형주 (출석률: 100%) |

송경순 (출석률: 100%) |

차동민 (출석률: 100%) |

백복현 (출석률: 100%) |

|||

| 찬 반 여 부 | ||||||

| 2014-1차 | 2014.02.13 | 제51기 재무제표 및 영업보고서 승인의 건 | 찬성 | 찬성 | 찬성 | 찬성 |

| 2014년 및 중기 사업계획 승인의 건 | ||||||

| (주)두산과의 자기거래 승인의 건 |

||||||

| 춘천 연수원 건립을 위한 공동투자약정 체결 및 부지매입 승인의 건 |

||||||

| 2014-2차 | 2014.03.05 | 제51기 정기주주총회 소집 및 회의목적사항 승인의 건 | 찬성 | 찬성 | 찬성 | 찬성 |

| 주식선택권 부여 취소의 건 | ||||||

| 2014-3차 | 2014.03.28 | 이사회 의장 및 소집권자 선임의 건 | 해당없음 | 찬성 | 찬성 | 찬성 |

| 대표이사 선임의 건 | ||||||

| 이사회 내 위원회 위원 보선의 건 | ||||||

| DHI-Doosan VINA 간 하도급 계약 승인의 건 | ||||||

| 2014-4차 | 2014.04.29 | 대표이사의 UAE 현지 법정 소송 대표권 승인의 건 | 해당없음 | 찬성 | 찬성 | 찬성 |

| (주)두산베어스와의 자기거래 승인의 건 | ||||||

| 2014-5차 | 2014.06.02 | 남아공 요하네스버그 지점 설립 승인의 건 | 해당없음 | 찬성 | 찬성 | 찬성 |

| 미국 Tampa 지점 폐쇄 승인의 건 | ||||||

| 2014-6차 | 2014.07.25 | 2014년 상반기 경영실적 보고 | 해당없음 | - | - | - |

| 2014-7차 | 2014.10.28 | 2014년 3분기 경영실적 보고 | 해당없음 | - | - | - |

| 2014-8차 | 2014.11.04 | 임원 선임의 건 | 해당없음 | 찬성 | 찬성 | 찬성 |

| 임시주주총회 소집 및 주총 안건 승인의 건 | 해당없음 | 찬성 | 찬성 | 찬성 | ||

| 2014-9차 | 2014.11.25 | 상환전환우선주 발행의 건 | 해당없음 | 찬성 | 찬성 | 찬성 |

| DHIAH 유상증자 참여의 건 | 해당없음 | 찬성 | 찬성 | 찬성 | ||

| 2014-10차 | 2014.12.19 | 대표이사 선임의 건 | 해당없음 | 찬성 | 찬성 | 찬성 |

| 2015년도 주식매수선택권 행사 시 부여방법 결정의 건 | 해당없음 | 찬성 | 찬성 | 찬성 | ||

| 두산타워(주), (주)두산, (주)오리콤과의 자기거래 승인의 건 | 해당없음 | 찬성 | 찬성 | 찬성 | ||

| 공정거래 자율준수 관리자 선임의 건 | 해당없음 | 찬성 | 찬성 | 찬성 | ||

주) 김형주 이사는 2014년 3월 28일자로 임기 만료

나. 이사회내 위원회에서의 사외이사 등의 활동내역

| 위원회명 | 구성원 | 활 동 내 역 | ||

|---|---|---|---|---|

| 개최일자 | 의안내용 | 가결여부 | ||

| 감사위원회 | 김형주, 송경순, 백복현 | 2014.02.13 | 2013년도 결산감사 결과 보고 | - |

| 2013년 내부회계관리제도 및 내부감사 운영실태 보고 | - | |||

| 2013년(51기) 내부회계관리제도 운영실태 평가보고서 작성 및 서명 | - | |||

| 2014.03.05 | 2013년(51기) 내부감시장치의 가동현황에 대한 의견서작성 및 서명 | - | ||

| 2013년(51기) 감사보고서 작성 및 서명 | - | |||

| 송경순, 백복현, 차동민 | 2014.04.29 | 2014년 1분기 결산검토 결과 보고 | - | |

| 2014.07.25 | 세무자문 회계법인 선임 승인의 건 | 원안가결 | ||

| 2014년 상반기 결산검토 결과 보고 | - | |||

| 2014.10.28 | 세무자문 회계법인 선임 승인의 건 | 원안가결 | ||

| 2014년 3분기 결산검토 결과 보고 | - | |||

| 내부거래위원회 | 김형주, 송경순, 차동민 | 2014.02.13 | 2014년도 학교법인 중앙대학교 기부금 지급 승인의 건 | 원안가결 |

| 사외이사후보 추천위원회 |

송경순, 차동민, 백복현 | 2014.03.28 | 사외이사후보추천위원회 위원장 선임의 건 | 가결 |

주1) 2014.3.28일자로 김형주 사외이사의 임기가 만료되었으며, 차동민 이사를

감사위원회 위원으로 선임하였음

주2) 2014.3.28일자로 김형주 사외이사의 임기가 만료되었으며, 백복현 이사를

내부거래위원회 위원으로 선임하였음.

2. 사외이사 등의 보수현황

| (단위 : 백만원) |

| 구 분 | 인원수 | 주총 승인금액 |

지급총액 | 1인당 평균 지급액 |

비 고 |

|---|---|---|---|---|---|

|

사외이사 |

3(1) |

15,000 |

209 |

65(16) |

'14.3.28 퇴임 |

주1) 상기 보수현황은 2014년도 지급액이며, 임기만료 사외이사에 대한 지급액 포함

- 2014.03.28 김형주 사외이사 임기 만료로 퇴직

주2) 주총승인금액은 2014년3월28일 정기주주총회에서 승인된 이사 보수한도 금액임

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

| (단위 : 억원) |

| 거래종류 | 거래상대방 (회사와의 관계) |

거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| 상품용역계약 | Doosan VINA (해외법인) |

2014.03.01~2018.06.30 | 4,062 | 6.1% |

| 유상증자 | DHIAH (해외법인) |

2014.11.25 | 912 | 1.4% |

| 보증제공 | DPSI (해외법인) |

2015.03.22~2015.09.30 | 1,030 | 1.5% |

주1) 상기 비율은 2013년도 매출총액대비 비율임

주2) Doosan VINA 상품용역계약 건은 Vinh Tan 4 프로젝트의 하도계약 건이며,

이사회결의일은 2014년03월28일임.

주3) DPSI 보증제공 건은 Raipur 프로젝트 관련 모회사 보증 건이며,

이사회결의일은 2015년02월27일임.

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

| (단위 : 억원) |

| 거래상대방 (회사와의 관계) |

거래종류 | 거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| Doosan VINA (해외법인) |

상품용역계약 | 2014.03.01~2018.06.30 | 4,062 | 6.1% |

| DPSI (해외법인) |

보증제공 | 2015.03.22~2015.09.30 | 1,030 | 1.5% |

주1) 상기 비율은 2013년도 매출총액대비 비율임

주2) Doosan VINA 상품용역계약 건은 Vinh Tan 4 프로젝트의 하도계약 건이며,

이사회결의일은 2014년03월28일임.

주3) DPSI 보증제공 건은 Raipur 프로젝트 관련 모회사 보증 건이며,

이사회결의일은 2015년02월27일임.

III. 경영참고사항

1. 사업의 개요

가. 업계의 현황

【발전설비사업】

(1) 산업의 특성

발전산업은 전후방산업에 연관효과가 큰 기술 집약적 산업으로 장기간의 기술개발과대규모 시설투자가 필요하여, 선진국 중심으로 이루어졌던 주문생산 산업입니다. 현재는 대부분 국가에서 국가기간산업 및 수출전략산업으로 정책적으로 육성하는 중요한 산업입니다.

(2) 산업의 성장성

경제규모와 전력수요는 높은 상관성이 있어 세계 경제성장에 따른 신규 발전소 건설은 향후에도 지속될 것으로 전망됩니다. IEA(International Energy Agency)의 'World Energy Outlook 2013' 에 따르면 2035년 세계 Power 분야 에너지 수요는 2011년 대비 약 45% 증가하며, 증가분의 90% 이상을 Non-OECD 국가가 차지할 것으로 전망됩니다. Global 경기 침체 지속에 따른 시장 위축으로 신규 발전소의 발주 둔화가 있었으나 최근 저개발 전력부족 국가 중심의 신규 발주, 미국과 유럽 등 선진국 중심의 노후화 발전소 성능개선 발주가 증가함에 따라 발전시장 또한 성장세를 이어갈 것으로 보여집니다.

(3) 경기변동의 특성

발전설비사업은 경제활동의 원동력인 중간 생산재(에너지)를 생산하는 기간산업이자설비산업으로서 투자규모가 크고 자본의 회수기간이 길어 전반적인 경기 상황, 정부의 사회간접자본 투자정책, 기업의 설비투자 동향 등에 따라 수요와 공급이 결정되고있습니다. 산업의 특성상 공공부문과 민자부문으로 나눌 수 있는데, 대부분의 국가에서 전력 수급을 효과적으로 계획, 통제하기 위해 중장기적으로 전원개발계획을 수립하여 추진하고 있으므로 민자부문에만 의존하는 산업에 비해 경기변동의 영향이 상대적으로 적은 특성을 가지고 있습니다.

(4) 경쟁요소

발전설비업체의 경쟁력은 엔지니어링, 원자재 구매, 기자재 설계/생산, 시공 등 전 과정의 유기적인 결합을 통해 플랜트 효율, 설비 경제성, 납기 등 다양한 고객의 요구에 부응하는가에 달려 있습니다. 현재 세계적 발전업체들은 다국적 M&A와 전략적 제휴를 통해 확보한 기술과 생산능력을 바탕으로 시장점유율을 확대하고, 기술과 신제품 개발에 대한 대규모 투자를 통하여 가격 및 품질 경쟁력을 높이고 있습니다. 또한 설계, 엔지니어링 등 고부가가치 부문의 사업분야는 자체 수행하고 단순설비의 생산과 설치 등은 후발업체와의 하청계약 등을 통한 수직적 재편으로 수익성을 높이고 있습니다.

당사는 지난 30여 년간 국내외에서 발전설비를 공급하며 축적된 기술과 경험을 바탕으로 EPC(Engineering, Procurement and Construction) 전 과정을 자체 수행할 수 있는 역량을 확보하고 있습니다. 2006년에는 보일러 원천기술 보유회사인 Babcock을 인수하여 보일러의 자체 설계, 생산 역량을 확보하였고, 2008년에는 발전 Engineering 회사인 미국 Burns & Roe와 제휴하여 엔지니어링 전문 회사인 Doosan E&S를 설립하여 기 보유 엔지니어링 자회사와 함께 플랜트 최적 설계 역량을 한층 더 강화하였으며, 인도에 현지 법인을 설립하여 사업의 확대를 추진하고 있습니다. 또한 2009년에는 터빈 부문 제조 원천기술을 보유하고 있는 체코의 Skoda Power를 인수하여 보일러, 터빈, 발전기로 이어지는 발전 주기기 역량을 모두확보하였으며, 2011년에는 인도 Chennai Works를 인수하여 생산능력을 향상시키고독일 Lentjes를 인수하여 환경설비 및 보일러의 기술역량을 확보하는 등 기자재 사업의 국내외 역량 강화를 이루었습니다. 또한 2013년에는 Global Boiler R&D Center 및 Global Turbine/Generator R&D Center를 각각 신설하여 핵심 발전 기자재의 기술 역량 강화를 위해 노력하고 있습니다.

(5) 자원조달의 특성

발전설비산업은 플랜트 엔지니어링, 기기설계 및 제작능력이 유기적으로 결합된 산업으로서 경쟁력을 확보하기 위해 원자재, 기자재의 구매 프로세스 최적화가 동반되어야 합니다. 당사는 창원 공장뿐만 아니라 베트남 Doosan VINA 공장, 인도 DPSI공장 가동 등을 통해 Global Sourcing을 확대하고 가격 경쟁력을 높이고 있습니다.

원자력 발전 설비의 핵심 기기인 원자로와 증기발생기는 주단소재를 가공하여 제작되며 특히 증기발생기는 내부에 수많은 Tube가 설치되는데 원자력에 사용되는 주단소재와 Tube의 공급 가능 업체가 매우 적어서 적기에 주단소재 및 Tube를 확보하는 것이 매우 중요합니다. 이외에도 다수의 보조기기들이 소요되는데 대부분 Outsourcing으로 조달하고 있습니다.

(6) 관계법령 또는 정부의 규제 및 지원 등

전력산업은 대규모 자본집약적인 산업의 특성상 독점 공기업에 의하여 운영되어 왔으나 전력산업의 경쟁을 촉진하기 위하여 '99년 전기사업법 개정을 통해 전기를 발전하여 건물 등 특정한 공급지점에 전기를 공급하는 형태의 특정전기사업제도를 도입하였으며, 집단에너지사업법 개정을 통해 집단에너지사업자에 대한 규제를 완화하여 자율성을 확대함으로써 전력산업 경쟁체제를 구축하였습니다. 또한, 한전 민영화 및 전력산업 구조개편이 요구됨에 따라 2000년 12월 전력산업 구조개편 촉진에 관한 법률이 제정되어 원자력/수력(1개사) 및 화력(5개사)으로 발전분야 자회사가분할되는 등의 변화가 있었습니다. 이후 2004년 7월 1일 분산형 전원의 개발을 통하여 발전소 건설의 입지난을 해소하고 송전선로 건설비용 및 송전손실을 절감 하여 전력계통의 안정 및 원활한 전력수급을 보장하기 위하여 구역전기사업자 제도를 신설하여 한전 이외의 전기사업자가 전기 수용자에 전력 공급을 허용하는 법률이 시행되고 있습니다.

(7) 신규사업에 관한 사항

현재 추진중인 신규사업 내용은 없습니다.

【담수/수처리ㆍ산업설비사업】

(1) 사업의 특성

담수/수처리ㆍ산업설비사업은 제품 제작에 필요한 엔지니어링, 제작, 시공 및 유지/보수 기술 이외에도 Financing, 계약관리 등 사업과 관련된 일련의 역량을 필요로 하는 고도의 기술/지식 집약적 산업입니다. 담수/수처리ㆍ산업설비는 대표적인 필수재로서 대부분의 국가에서 기간산업으로 지정해 중장기 수자원 계획 등을 수립하여 육성하고 있습니다.

(2) 산업의 성장성

산업 발전에 따라 산업 용수 수요가 증대되고, 환경 오염으로 인한 물 부족 현상이 전세계로 확산 될 것으로 예상됨에 따라 담수/수처리ㆍ산업설비에 대한 수요는 지속적으로 증대 될 것으로 예상됩니다. 또한 담수설비, 도로 등 기존의 사회간접자본 사업은 정부 발주가 대부분이었으나 최근 민간자본 투자 비중이 높아짐에 따라 사업 기회가 확대되고 있으며, 담수/수처리 설비는 각 국 정부의 중장기 수자원 확보 계획에 의해 진행되기 때문에 통상마찰이나 규제가 적어 국내ㆍ외에서 지속적인 성장세를 유지할 것으로 보입니다.

세계적인 물 관련 전문지인 GWI(Global Water Intelligence)에 따르면 담수시장은 2018년 약 16조 규모의 시장이 형성될 것으로 전망되고 있으며, 수처리 사업은 2018년 약 69조 규모의 시장이 형성될 것으로 전망됩니다. 담수/수처리 설비의 경우 국민소득 수준에 따라 수요가 비례하는 특성이 있어, 선진국 및 중동 시장뿐 아니라 최근 급격한 경제성장을 이룩한 중국, 인도 및 중남미 지역에서의 지속적인 수요 증가가 예상되고 있습니다.

(3) 경기변동의 특성

담수/수처리ㆍ산업설비사업은 대규모 설비를 제작, 설치하는 사업으로 원자재 구매 및 설비 구축에 대형 초기 자본이 요구되고, 프로젝트 종료 시점까지 분할 수금이 발생하기 때문에 자본 회수에 장기간이 소요되는 등 불안정한 환경에 노출되어 있습니다. 이러한 특성을 고려해 볼 때, 산업설비사업은 국내외 경기변동과 정부정책, 환율 및 원자재 가격 등 예상할 수 없는 경기변동 요소에 의해 크게 영향을 받는다고 볼 수 있습니다. 담수/수처리 산업 역시 막대한 자본이 소요되고 경기변동, 원자재, 유가 등 원가요소에 따라 영향을 받으나 수자원은 필수재로서 국가별 중장기 개발 계획에 의해 진행되므로 타 산업에 비해 경기변동의 영향이 상대적으로 적다고 판단할 수 있습니다. 일례로 미국, 유럽에서 시작된 금융 위기에도 다소간의 지연이 있었을 뿐 현재까지도 대부분의 프로젝트가 정상적으로 발주, 진행되고 있습니다.

(4) 경쟁요소

담수/수처리ㆍ산업설비 업체의 경쟁력은 엔지니어링, 구매, 생산, 시공 등 각 Value Chain별 기술력과 이러한 요소들을 유기적으로 결합하여 최적의 가격으로 발주처의 요구 사항을 충족시키는 것이라고 볼 수 있습니다. 특히 담수/수처리 Plant 시장은 다수의 대형 업체들이 공개입찰을 통해 프로젝트를 수주하는 완전경쟁체제로써, 당사는 해외 시장에서 막강한 자금력과 기술력을 가진 선진 업체들과 치열한 경쟁을 벌이고 있는 상황입니다. 대부분 경쟁입찰시스템에 의해 진행되기 때문에 시장은 계속적으로 가격경쟁력과 신뢰할 수 있는 EPC (Engineering, Procurement & Construction 일괄수행) 수행 능력을 요구하고 있습니다.

당사는 약 30여년간의 담수 설비 공급 경험을 통해 축적된 경험과 기술을 바탕으로 해수담수화 전 Process(다단증발법, 다중효용증발법, 역삼투압법)를 EPC로 공급할 수 있는 기술 역량을 보유하고 있습니다. 또한 창원 공장과 더불어 베트남에 Doosan Heavy Industries Vietnam Co., Ltd. 를 설립하여 제작 가격경쟁력을 확보하는 등 시장이 요구하는 경쟁력을 확보하고 있습니다. 미국 최대 수처리 Engineering 업체인 카롤로社와의 기술협약 및 자체 R&D 활동을 통해 독자적 수처리 Process를 개발하였으며, 영국 수처리 업체 Enpure社 인수를 통해 수처리사업 진출 기반을 마련하는 등 사업분야 확장 및 경쟁력 제고를 위한 활동을 지속적으로 추진하고 있습니다.

(5) 자원조달의 특성

당사는 단일 기기의 공급보다는 전체 플랜트의 EPC 공급을 주 사업 영역으로 하고 있어 최소 2~3년이 소요되는 플랜트 건설 기간 동안 원자재의 안정적인 조달 여부가수익성 여부에 큰 영향을 미칩니다. 이를 위해 당사는 세계 각지의 지점 및 계열사 Network를 통한 Global Sourcing 활동과 국내 Vendor를 활용한 원자재 대량 구매를통해 원가경쟁력을 높이고 있습니다.

해수담수화 설비의 경우, 해수와 직접적으로 접촉하는 부분이 많기 때문에 부식 방지를 위해 주 원자재로 동, 니켈을 사용하고 있습니다. 그러나 자재의 대부분이 수입에 의존하기 때문에 원자재 가격 및 환율 변동에 의한 영향을 크게 받고 있습니다. 이들 원자재는 상대적으로 가격변동이 심한 편으로, 당사는 선물 거래 등을 통해 주요자재의 가격변동에 의한 Cost impact를 방지하기 위해 노력하고 있으며, 지속적인 R&D를 통해 원자재 가격 변동 리스크를 최소화 하고 있습니다.

(6) 관계법령 또는 정부의 규제 및 지원

담수/수처리 사업의 경우, 국토해양부, 해외건설협회 등에서 프로젝트 사업성 분석, 시장조사 등을 지원하고 있으며, 지식경제부, 무역보험공사 등에서 EDCF(EconomicDevelopment Cooperation Fund, 대외경제협력기금)등을 통해 남미 등 신규 진출 지역에서의 사업에 재정을 지원함으로써 해외 사업 촉진에 큰 역할을 하고있습니다. 또한 정부에서 추진중인 녹색성장 정책 및 환경플랜트 해외 진출 지원 방안(환경부) 등은 막여과 기술의 개발 지원 및 당사의 신규 진출 지역인 동아시아, 중남미 지역에서의 담수/수처리 사업 진출에 긍정적인 요소로 작용하고 있습니다.

(7) 신규사업에 관한 사항

현재 추진중인 신규사업 내용은 없습니다.

【주단사업】

(1) 산업의 특성

주단 사업은 조선용 기자재, 발전/제철/화공/시멘트 플랜트 등의 핵심소재, 가전/ 자동차 프레임 생산용 기초소재 등을 공급하는 사업으로 기본적으로 막대한 설비투자가 요구되는 일종의 장치 산업입니다. 따라서 초기 설비투자 및 기술부문 투자에 비해 투자비 회수 기간이 길고 제조기술력이 중요한 경쟁력이며, 대량생산에 따른 Cost 절감효과가 큰 것이 특징입니다.

(2) 산업의 성장성

당사의 주단사업 부분은 발전, 제철, 화공, 시멘트, 선박엔진부품, 선박부품, 기타 산업 설비에 소요되는 주단조품과 자동차 및 수송기계, 가전, 전기, 건축자재 등을 생산하기 위한 기초 소재인 금형공구강재를 생산ㆍ공급하고 있습니다. 이러한 관련사업의 핵심 소재를 생산하고 있음에 따라 국내 연관 산업과 동반하여 성장세를 유지하며 전략적으로 해외 시장에서도 꾸준히 수출량을 확보해오고 있습니다. 세계 경기침체의 여파로 주단조품 관련 수요시장의 불확실성이 지속되고 있으나, 발전, 제철, 자동차 등 관련 시장의 장기적 성장세가 전망되어 주단사업의 전방산업 수요시장 또한 안정적인 성장이 이어질 것으로 전망하고 있습니다.

(3) 경기변동의 특성

주단조 사업은 SOC, 발전, 선박 및 엔진부품, 산업 플랜트, 자동차, 가전, 전기, 건축관련 산업과 밀접한 관계를 가지고 있고 최종 수요자가 매우 다양하며 특히 발전, 시멘트, 제철 부품 및 금형소재는 국내외의 경기 변동에 직접적인 영향을 받아 경기 변동에 따라 그 수요가 좌우되고 있습니다.

(4) 경쟁요소

주단소재 사업의 경쟁력은 다품종 소량의 제품을 고객 요구조건에 부합되게 생산할 수 있는 역량에 의해 좌우되며, 이를 위해서는 고철/합금철 등 양질의 원재료 적기 확보, 경쟁력 있는 Outsourcing 업체 보유, 시장이 요구하는 신기술 개발, 그리고 각 공정의 생산성에 기초한 원가경쟁력 등이 요구됩니다. 당사는 이러한 요구조건을 만족시키기 위한 사업능력 제고 활동을 꾸준히 진행해 오고 있으며, 특히 Plate Mill용 Backup Roll, 원자력/산업용 Shell 등 주요 제품에 대한 설비투자를 추진하였고, 국제적 CO2 저감이슈에 따라 고효율발전소 대한 수요 증가와 더불어 관련 핵심소재인 USC (Ultra Super Critical) Rotor 시장의 장기적 성장전망에 대비하여 신규 ESR(Electrode Slag Remelting) 설비투자를 완료하였습니다. 또한 공장 LM(Lean Manufacturing)활동을 통한 생산성 향상, 고객 니즈에 부합하는 소재기술개발을 추진하는 등 경영자원의 효율적 활용을 통한 고객의 가치창출에 최선의 노력을 기울이고 있습니다.

(5) 자원조달의 특성

주단조품 생산을 위한 주요 자원은 크게 고철, 합금철, 부자재 및 Utility로 구분할 수있습니다. 고철은 국산 High Quality 제품을 사용하고 있으며 합금철은 대부분 수입에 의존하므로 국제가 및 환율 변동에 따라 가격의 등락이 결정됩니다. Utility 비용은 전기, 유류 및 Gas비 변동과 밀접한 관계가 있으므로 정부의 전기 및 유가정책이 제조원가에 영향을 미칩니다.

(6) 관계법령 또는 정부의 규제 및 지원 등

주단조품 시장에서 신규 경쟁사들의 대규모 투자에 따른 출혈 경쟁이 예상되고 있으나 관계법령 및 정부기관의 규제 및 조정기능은 없습니다.

(7) 신규사업에 관한 사항

현재 추진중인 신규사업 내용은 없습니다.

【건설사업】

(1) 산업의 특성

건설업은 인간이 편리하게 생활할 수 있는 환경을 조성하기 위해 토지, 자본, 노동 등의 생산요소를 활용하여 플랜트, 도로, 철도, 항만 등의 인프라 시설을 생산하는 국가경제의 기간산업입니다. 건설업은 생산에 소요되는 기간이 길고 국가정책, 경제상황 등 외부적 요인에 민감하게 반응하기 때문에 계획관리가 매우 중요합니다. 또한 타 산업에 비해 부가가치 창출, 고용유발, 외화획득 및 경기부양 효과가 크며 각종 산업의 생산기반시설 구축 및 사회간접자본시설의 확충을 담당함으로써 타 산업의 생산활동을 지원하고 있습니다. 이러한 활동들을 통해 건설업은 경제성장의 기반을 마련하는 동시에 경기침체 시 경기활성화를 이끄는 견인차 역할을 담당하고 있습니다.

(2) 산업의 성장성

건설업은 국가경제의 기간산업으로 경제부문의 성장과 함께 비약적인 발전을 이룩했습니다. 그러나 기본적인 사회 인프라가 완비되고, 주택 공급이 수요를 초과하는 등 산업이 성숙기에 진입함에 따라 앞으로 완만한 성장세를 보일 것으로 전망됩니다. 포화상태에 이른 국내시장과 달리 해외시장은 개도국 및 중동 등의 산유국을 중심으로 국가 인프라 시설의 발주가 증가함에 따라 지속적인 성장이 예상됩니다. 그러나 국내외 업체들간의 수주 경쟁심화로 인해 기존의 단순한 시공만으로는 경쟁력 확보가 어려워짐에 따라 친환경, IT 등을 접목시킨 시공 기술역량의 확보가 요구되고 있는 상황입니다.

(3) 경기변동의 특성

건설업은 특정 발주자의 주문에 기초하고 여타 산업의 경제활동 수준이나 건설 수요증대에 의해 생산활동이 발생합니다. 이와 같이 수주산업은 발주자 측의 움직임에 좌우되고 경기 변동에 민감하므로 기업의 운영적 측면에서 탄력성이 낮다고 할 수 있습니다. 그러나 타 산업에 비하여 생산, 고용 및 부가가치 창출 부문에서 높은 생산유발 효과를 지니기 때문에 정부의 국내경기 조절을 위한 주요 수단으로 활용되고 있습니다. 즉, 건설산업은 경기변동과 정부의 부동산 정책 및 SOC 투자정책 등의 외부적 요소에 민감하게 반응하며 이에 따라 그 수요가 좌우되는 산업이라고 할 수 있습니다.

(4) 경쟁요소

건설산업은 완전경쟁시장으로 시공중심의 분리발주형 공사에서 Turn-key, Design-build, EPC Type 등의 일괄발주형태로 전환되고 있습니다. 이에 따라 양질의 시공뿐만 아니라 수주단계에서부터 선진업체 및 경쟁사와의 전략적 제휴, Financing, Risk 관리능력 등이 요구되고있는 상황입니다. 수주 경쟁력을 강화하기 위해서는 탄탄한 시공력을 기반으로 한 전사적 수주 관리 시스템의 정립, 공종 다각화 및 지역 다변화 등을 통한 지속적인 성장 노력이 필요합니다.

(5) 자원조달의 특성

건설자재는 계절과 경기의 영향을 많이 받아 자원수급의 불균형이 잦으며, 지역간 수요편차가 심하고 유통단계도 복잡한 편입니다. 그러므로 효율적인 공사 수행을 위해 다양한 공급원의 확보를 통한 안정적 건설자재 조달 및 재활용 가능한 건설자재활용방안 모색 노력이 요구되고 있습니다. 또한, 건설업 특성상 다른 산업에 비해 프로세스의 자동화ㆍ표준화가 미흡하여 생산요소에서 인력이 차지하는 비중이 크므로 효율적인 인적 관리가 이루어져야 할 것입니다. 해외 건설사업부문의 확대에 따른해외에서의 자원, 장비 등의 수급 관리에도 힘써야 합니다.

(6) 관계법령 또는 정부의 규제 및 지원 등

건설산업은 국가경제에서 높은 비중을 차지하고 생산 및 고용창출의 효과가 큽니다. 따라서 정부가 경제상황에 따라 건설산업을 통제ㆍ관리할 수 있도록 다양한 법규정과 정책 및 제도가 정비되어 있습니다. 2015년에는 경제활력 제고를 위해 SOC투자규모를 전년 대비 3% 증가한 24.4조원으로 책정하였습니다. 또한, 전년과 같이 2015년에도 정부의 해외 프로젝트 금융지원은 지속될 예정입니다. 정부는 대규모 해외 프로젝트 지원 전략을 통해 플랜트, 인프라 등의 해외 프로젝트 금융지원을 확대하고 재원조달 방식을 다변화할 예정입니다.

(7) 신규사업에 관한 사항

현재 추진중인 신규사업 내용은 없습니다.

【두산인프라코어 부문】

(1) 산업의 특성

건설기계 산업은 건설 기계 작업 현장의 다양한 요구를 충족하기 위하여 다품종 소량 생산이 불가피하며 대량생산 체제 구축을 위한 대규모 시설투자가 요구되는 산업입니다. 또한, 내수 시장 대비 수출에 집중해야 하는 수출 지향형 산업이며, 소재부터 부품에 이르기까지 기계 산업 전반의 기술이 종합적으로 요구되는 기술 집약적 산업입니다. 건설기계 산업은 엔진, 동력전달장치, 유압장치 등 다양한 부품의 가공 조립산업으로서 관련 부품산업의 발전과 계열화 정착이 경쟁력의 중요한 요소가 되며, 특히 핵심 부품은 오랜 경험과 기술 축적을 필요로 하는 고급 기술 수준이 요구됩니다. 건설 기계는 대규모 인프라스트럭처 개발을 포함한 다양한 건설 현장, 광산, 농업, 산림 등의 분야에 폭넓게 사용되며, 계절적 수요의 탄력성이 큰 산업으로 국내시장의 경우 가동률이 떨어지는 우기 및 중고 장비의 판매가 줄어드는 7, 8, 12월은 비수기로서 건설기계 시장의 수요가 줄어들고, 상하수도 공사 및 토목공사가 활발해지는 3~6, 9~10월은 성수기로서 시장이 크게 증가하는 경향을 보입니다.

공작기계 산업은 크게 절삭가공과 성형가공 부분으로 분류되며, Mother machine(기계를 만드는 기계)으로서 자동차, 항공, IT, 에너지 등 다양한 수요산업의 기반이 되는 고부가가치 제품입니다. 공작기계 특성상 수요산업의 설비투자 동향에 민감도가 높아 업종관련 지수에 선행하는 특성이 있으며, 특히 자동차, IT 산업의 투자동향에 많은 영향을 받습니다. 제조업 환경 변화에 따라 무인자동화 및 생산성 향상 Needs가 증대되어 지속적 신규수요가 예상됩니다.

엔진 산업은 대표적인 기계장치 산업으로 대규모의 가공, 조립 설비투자와 대기오염 방지를 위해 강화되는 배기규제에 대응하는 기술개발이 선행되어야 하며, 품질향상, 연비개선 등 제품 경쟁력 확보에도 많은 투자가 소요되는 자본, 기술 집약적 산업입니다. 주로 차량, 건설기계 및 발전기에 동력원을 공급하는 부품 사업으로서 건설, 물류, 수송, 광업, 농업, 해양, 에너지 등 전 산업군을 대상으로 하는 후방산업으로 분류될 수 있습니다. 투자비 비중이 높은 엔진사업의 특성상 대규모 물량 확보가 필수적이며, 이를 보장받기 위해 고정적으로 물량을 공급하는 Captive 업체의 중요도가 높습니다. 현재 전세계에서 고배기규제 엔진 제품을 자체적으로 생산하는 국가는 미국, 일본, 독일, 스웨덴 등 일부에 불과합니다.

(2) 산업의 성장성

중국 경기 회복 전망이 밝지않은 가운데, ‘15년 중국 건설기계 시장은 전년 대비 유사 또는 소폭 하락이 예상되며, 공급과잉의 일부 해소 및 업계 전반에서의 구조조정이 큰 틀에서 마무리 될 것으로 예상됩니다. 신흥시장은 중장기적으로 완만한 성장이 예상되는 가운데, '15년은 유가 하락 등 원자재 시장 침체, 러시아 경제 제재, 시리아 등 중동 정세 불안과 같은 요인으로 성장이 제한적일 것으로 전망되며, ’12년 이후 지속된 시장 침체로 인한 산업 내 공급 과잉현상에 따라 경쟁 심화가 예상됩니다. 선진시장의 경우 지속적인 북미 지역의 경제 활성화로 정부 및 민간주도의 건설사업이 지속 활성화될 전망이며, 이에 따라 '17년까지 Heavy 및 Compact 건설장비 시장의 고른 성장이 예상됩니다. 이러한 성장세에 힘입어 '16년 북미 시장은 지난 '06년 시장 Peak 수준을 넘어설 것으로 예상됩니다. 유럽시장도 '14년에 이어 소폭 경기 개선 추세가 지속되고, 이에 따라 특히 영국과 독일을 중심으로 건설시장 개선이 전망됩니다.

중국의 경기회복 불확실성에도 불구하고 당사 주력시장인 북미 제조업 회복 및 중국 시장의 지속적 수요 유지가 전망됩니다. 주요 수요산업인 자동차 생산대수 증가와 항공 및 풍력, Shale gas 등 대체에너지 산업의 성장에 따른 대형 가공기 수요 확대와 더불어 인구 고령화에 따른 의료기기 등에서 복합기 등의 새로운 수요 확장이 예상됩니다. 이에 향후 시장은 가격 중심의 저가형 공작기계 시장과 고기능의 대형, 복합기의 High-end 시장으로 양분화가 예상됩니다.

엔진 산업은 국내 건설경기 침체 지속, 유럽 재정위기 지속, 중국 경기회복 지연에 따른 수요 감소 등 외부 경영환경이 악화되고 있으나, 친환경 가스엔진과 고출력 엔진의 수요는 꾸준히 증가하는 추세이며, 중동, 남미 등 신흥시장 중심의 수요회복, 기 발굴 대형고객의 잠재적인 구매능력과 Captive 고객 저변 확대, 신규 배기규제 만족하는 소형 디젤 엔진의 매출 증가 등 다양한 기회요인들도 적지 않아 중장기적인 성장 모멘텀 확보가 가능할 것으로 판단됩니다. 또한, 북미, 중국, 러시아 등에서 추진하는 친환경정책 및 셰일가스 개발 붐에 따른 천연가스를 활용한 친환경 발전 등의 인프라 구축 확대를 통한 매출성장이 기대됩니다. 또한 Tier4 Final 배기규제를 만족하는 친환경 소형엔진이 '14년부터 Bobcat에 탑재되고 있으며, 향후 국내외 농기계 및 지게차 업체 등 산업 전반에 걸친 엔진 공급과 탑재가 예상됩니다.

(3) 경기변동의 특성

건설기계, 공작기계, 엔진 등의 주요 사업은 건설 경기와 자동차 경기를 비롯한 전방산업의 수요 변동에 따라 크게 영향을 받는 사업 분야로서 전반적인 국내경기 상황, 정부의 사회간접자본 투자정책과 해외경제동향 등에 따라 수요가 좌우됩니다. 또한 환율 변동에 의하여 국가별 가격 경쟁력이 결정되므로 최대 소비 시장인 미국의 달러화, 유럽의 유로화와 당사의 경쟁업체가 집중된 일본의 엔화 추세에 민감한 반응을 보이는 특성을 띄고 있습니다.

(4) 경쟁요소

건설 기계 산업은 전 세계적으로 완전 경쟁 체제로서, 다수의 글로벌 업체와 특정 지역 내 기반을 둔 로컬 업체들의 시장 참여 확대로 경쟁이 심화되고 있습니다. Heavy 시장에서는 Top 10 글로벌 업체가 전체 시장의 60%를 점하고 있으며, 특히 Caterpillar, Komatsu, Volvo, Hitachi, 두산 등이 선도 업체로 치열한 경쟁을 벌이고 있습니다. 글로벌 Compact 시장에서는 Bobcat, Caterpillar, John Deere, Kubota 등을 중심으로 경쟁 구도가 형성되어 있습니다. 각 나라에서의 시장 진입은 제품의 직접 생산, 판매하는 방법과, 단순 수입, 판매하는 방법이 있습니다. 근래에는 시장 규모와 성장성이 뒷받침 되는 신흥시장에서 직접 생산, 판매하는 비중이 증가하는 추세입니다. 또한 제품의 성능, 품질 수준이 대등해지면서 신차 가격 및 중고차 가격, 영업, 서비스, 부품 조달력 등 판매 전후 활동에 있어서의 경쟁력이 주요한 경쟁 요인으로 대두되고 있습니다.

공작 기계 산업의 경우 중소형 장비 시장에서 대만 등 다수의 후발업체가 빠르게 성장하고 있으며 선진 경쟁사 또한 저가형 모델 출시를 통해 시장을 확대하고 있습니다. 이를 극복하기 위해 차별적 경쟁력 확보가 필수적입니다. 제품 성능 및 품질 개선을 통한 차별적 경쟁력 확보와 향후 성장이 예상되는 High-end 제품의 Line up 강화 및 기술력 확보를 통해 고부가가치 사업에서 안정적 매출을 확보할 것입니다. 또한 고객 접점의 Channel 역량 강화를 추진하여 전 구성원의 역량을 고객만족도 제고에 집중함으로써 World Top Class 위상을 강화할 것입니다.

엔진 제품은 각종 차량, 산업장비, 선박의 핵심부품으로 다양한 환경과 요구조건 하에서 신뢰도 높은 성능과 안정성, 내구성을 보장할 수 있어야 하며, 탑재 장비의 성능을 최상으로 끌어올릴 수 있도록 고객에 최적화된 제품 성능을 공급할 수 있어야 합니다. 또한, 고출력을 제공하면서도 높은 연비성능을 통해 유지비를 최소화하고, 엄격한 배출가스 통제로 환경오염을 최소화 하는 친환경 엔진을 구현해야 합니다. 당사는 1975년부터 독일 MAN사와의 기술제휴를 통한 국내 최초의 엔진 생산을 시작으로 독자 엔진을 개발하여 다양한 고객 요구를 충족시키는 최상의 디젤엔진 제품들을 공급해 왔으며, 높은 성능과 품질수준, 만족스러운 A/S 지원 등을 통하여 당사 제품에 대한 고객 만족도를 높여 왔습니다. 또한, ISO9001, ISO14000 확보 및 TS16949 등 추가 인증 확보 추진으로 품질 신뢰도를 높이는 등 품질개선활동을 지속하고 있으며, DTC, Global Sourcing, 모듈화/ 공용화 등 품질/편의성을 개선하면서 원가를 절감하는 활동을 병행하여 제품의 가치를 극대화하고 있습니다. 이와 함께 고객의 다양한 요구에도 효과적으로 대응할 수 있도록 제품 라인업을 확충하고, 고객의 요구에 신속히 대응 가능한 제품 공급 Process를 구축하고 있습니다. 특히 친환경 디젤 소형 엔진 개발하여 양산 공급 중이며, 2013년 "올해의 10대 기계기술" 선정, "장영실상" 수상 및 2014년 영국지게차협회(FLTA)로부터 "올해의 우수상" 을 수상하여 Global Top 수준의 당사 엔진 기술 성능을 충분히 증명하고 있습니다.

(5) 자원 조달의 특성

당사 제품에 투입되는 다양한 부품의 국산화가 활발히 추진되어 국산화율이 많이 높아졌으나, 건설중장비의 유압부품과 공작기계의 제어시스템 등 일부 핵심부품은 해외 의존도가 높은 수준이기 때문에 국제경쟁력의 확보를 위해서 이들 핵심부품의 국산화 개발을 적극 추진하고 있습니다. 또한 Global Production에 대응하기 위하여 Global Sourcing 확대 추진 및 Global Standard에 의한 기종간 부품 표준화, 절대 부품 수 감축 등 원가 경쟁력을 높이기 위한 활동을 지속적으로 수행하고 있습니다. 수년간 국산화 및 공급 업체 다변화 노력으로 2011년 3월 일본 대지진이 발생했을 때에도 생산에 큰 문제없이 대응하여 평시와 같은 공장 가동률을 지속하였습니다.

엔진 부분에서 Block/Head의 원재료인 주철과 주요 부품들은 대부분 국산 부품을 사용하고 있으며, 제어시스템 및 Injection Pump 등 핵심부품은 해외 선진 부품을 사용하여 신뢰성을 확보하고 있습니다. 또한, Global Sourcing을 꾸준히 추진하고 복수의 공급업체를 운영하여 안정적인 부품수급이 이루어지도록 하고 있습니다.

(6) 관계 법령 또는 정부의 규제 및 지원 등

국내 건설기계사업자는 시, 도에 간편 신고만으로 사업을 할 수 있는 신고제에서 국토교통부에 등록을 하여야만 사업을 할 수 있는 등록제로 변경되었으며, 등록시 건교부는 수급조절 위원회를 설치하여 사업용 건설기계등록을 일정기간 제한할 수 있는 건설기계관리법 시행령이 2007년 7월 18일 공포된 상황입니다. 현재는 덤프트럭 및 콘크리트 믹서 트럭에 한하여 신규임대 장비 등록을 제한하는 수급제를 시범적으로 시행하고 있습니다. 북미 지역은 U.S. Environmental Protection Agency (the "EPA")와 주(州)별 규제 기관의 공표에 따라 '13년부터 단계적으로 Tier 4 Final 규제가 확산, 적용되고 있으며, 유럽은 '14년부터 단계적으로 Stage IV가 적용중입니다. 한국의 경우 '15년부터 Tier-4 Final 배기규제가 단계적으로 발효될 예정이며, 중국은 '16년부터 Tier-3 규제가 적용될 예정입니다.

* 정부의 규제

① 건설기계의 형식승인과 신고 : 건설기계관리법에 의한 건설기계를 제작, 조립하는 경우 작업 및 도로운행시의 환경오염과 교량 등 대형 시설물의 파손방지 및 안전사고등으로 인한 국민의 생명과 재산을 보호하기 위한 제도적 장치로 성능과 안전성이 확보된 건설기계가 제작 및 수입되도록 하기 위한 제도입니다.

② 대형 건설기계의 도로운송 제한 : 도로법에 따라 도로운행이 제한되는 기준은 크게 차량제원에 대한 기준과 중량에 대한 기준이 있습니다. 차량제원에 대한 기준은길이가 16.7m, 너비 2.5m, 높이 4.0m~4.2m 를 초과할 경우, 중량에 대한 기준은 총중량 40톤, 축중 10톤을 초과하는 경우가 기준입니다.

③ 건설기계 제작결함 시정제도 : 제조자가 제품을 판매한 이후에 소비자의 생명, 신체 또는 재산에 대한 위해가 발생 또는 발생할 우려가 있는 제품결함이 발견된 경우 사업자 스스로 또는 명령에 의해 소비자에게 결함내용을 알리고, 해당 결함제품을 수거하여, 파기 또는 수리, 교환 환불 등의 조치를 취함으로써 결함제품으로 인한 소비자 위해의 확산을 방지하기 위한 제도입니다.

공작기계 BG에 있어서는 대일지역 수입규제 조치인 수입선 다변화 제도가 '99년 6월말에 전면 폐지되어 '01년부터는 일본 선진업체의 제품 수입이 증가하고 있는 추세입니다. 또한 미국과 EU FTA 체결 이후 수출 기회가 확대된 반면, 선진 제품의 국내진출 확대 및 환경, 공정경쟁, 기술 등 무역과 관련된 새로운 장벽이 대두되고 있습니다.

엔진BG에 있어서는 2004년 처음으로 환경부에서 건설기계에 대한 배기규제가 적용된 이후로 디젤엔진의 배기규제에 대한 중요성이 대두되고 있습니다. '11년 2월 환경부에서 "자동차 및 건설기계 차기('12~'16년) 배출허용기준(안)"을 입법예고 하였으며, 국내 건설기계에 대하여 '15년부터 일괄적으로 Tier4 Final 규제가 적용되었습니다. 또한 국내 차량용 엔진의 경우, CNG 엔진은 '14년 1월부터 Euro6 배기 규제가 적용되었으며, 디젤 엔진은 '15년 1월부터 Euro6 배기 규제가 적용되었습니다.

(7) 신규사업에 관한 사항

현재 추진중인 신규사업 내용은 없습니다.

【두산엔진 부문】

(1) 산업의 특성

'선박의 심장'이라 불리는 선박엔진은 2000년대에 들어 조선산업의 호황과 더불어 급성장한 산업으로서, 일반적으로 선박금액의 약 10% 가량을 차지하고 있는 핵심 품목입니다. 선박용 저속엔진 시장은 원천 기술을 보유한 기술사(Licensor)로 MAN (덴마크), Wartsila(핀란드), MHI(일본)가 있으나, 세계 시장은 MAN 과 Wartsila 엔진이 시장을 양분하고 있으며, Licensee로서 엔진 메이커들이 저속엔진을 제작하여 전세계 조선소에 공급하고 있습니다. 일본 미쯔비시 독자 모델인 UE Type은 자국 내 선박에 일부 적용되고 있으며, 세계 시장 점유율은 미미한 수준입니다. 원천 기술사들은 시장의 요구사항(고효율, 고출력, 저연비 및 친환경 등)을 충족시키기 위해 설계 개선 및 신형 엔진 개발에 지속적인 투자를 하고 있습니다.

선박에 있어서 저속엔진은 주 추진기관이며 핵심기자재입니다. 따라서 엔진산업은 해운 및 조선산업과 밀접한 관계가 있으며, 해운 및 조선산업이 발달한 국가들은 경쟁력을 갖춘 엔진 메이커들을 많이 보유하고 있습니다. 한국에는 두산엔진, 현대중공업, STX엔진이 MAN 및 Wartsila사와 기술제휴 계약을 체결하고 선박용 대형 저속 디젤엔진(40Bore 이상)을 생산하고 있으며, 전 세계 생산량의 약 60%를 공급하고 있습니다. 일본의 경우 5개 주요 저속엔진업체(미쓰이조선, 가와사끼중공업, 미쯔비시중공업 등)들이 탄탄한 자국내수 시장 위주의 안정적 사업활동을 영위 중에 있으며, 중국의 경우 2000년 이후 조선산업 성장에 편승하여 다수의 엔진업체들이 시장에 진입하였습니다. 유럽은 일본과 한국 업체에 밀려 1980년대 후반 대부분 생산을 중단하고 현재 폴란드 H. Cegielski가 명맥을 유지하고 있으며, 기타 업체의 생산량은미약합니다.

선박용 중속엔진은 선박의 보기용 엔진 및 중.소형 선박의 추진용(군함, 해저 시추선,크루즈선, Ferry선 등)으로 사용되고 있으며, 대형 저속엔진 1대 당 선박의 종류 및 크기에 따라 통상 3~4대가 세트로 적용되고 있습니다. 선박용 중속엔진 시장은 MAN, Wartsila 뿐만 아니라 일본의 Yanmar, Daihatsu, Kawasaki, 미국의 Caterpillar 및 한국의 현대중공업 등 다수의 Licensor가 있으며, Licensor들도 직접 엔진을 생산/판매하는 바, 세계 시장에서 Licensor 들과 경쟁하는 경우가 있습니다. 따라서 선박용 중속엔진 시장에서는 Licensor들의 시장 지배력이 상대적으로 강하다고 할 수 있으며, 저속엔진 대비 해외 시장 진입에 다소 제약이 있습니다. 그러나 선주 및 조선소들은 선박용 저속엔진과 보기용 중속엔진을 동일한 업체가 패키지로 공급해 줄 것을 희망하는 경우가 많아 저속엔진을 공급하는 업체는 Licensor에 비해 중속엔진을 함께 수주할 수 있는 기회가 많습니다.

경제협력개발기구(OECD)에 가입되지 않은 신흥국가를 중심으로 전력 수요의 지속적인 성장에 따라 전력시설이 부족하고 단기간에 전력이 필요한 개발도상국, 기존 발전시설 노후 국가 및 재정 부족에 따른 민자발전(IPP)이 허용된 국가를 중심으로 디젤발전사업의 증대가 예상됩니다. 디젤발전사업은 단위용량 30 ~ 50,000kW급 엔진을 사용한 발전시설로서 기저부하용, Peak Load, Emergency용으로 폭넓게 설치/활용되고 있고, 회전 속도에 따라 저속, 중속 및 고속 엔진으로 구분하고 있으며당사는 저속 및 중속 엔진에 주력하고 있습니다. 저속 디젤발전사업은 국가별 중장기전력 수급 계획에 따라 국제 공개 입찰 형태로, 중속 디젤발전사업에 비해 낮은 유지/보수비용과 높은 효율을 장점으로 도서지방의 기저부하용으로 주로 사용됩니다. 중속디젤발전사업은 사용 목적에 따라 기존 전력망에 접근하기 힘든 도서지방의 소규모 기저부하용, 전력소요 급증 지역의 Captive용, 대규모 플랜트 또는 건물의 Emergency용으로 주로 사용되고 있습니다. 원전 비상발전기는 원전의 안전성 및 신뢰성 확보에 필요한 핵심 주요기기로서 발전소 외부전원 상실사고(Loss of Off Site Power : LOOP)시 또는 원자로 냉각제 상실사고(Loss-of-Coolant Accident : LOCA)와 외부전원 상실사고가 동시에 발생하더라도 원자로를 안전하게 정지시키는데 필요한 비상 전력을 공급하는 기기입니다.

(2) 산업의 성장성

선박엔진사업은 조선산업과 밀접한 연관성을 가지고 있습니다. 국내 조선 산업은 수주, 연구개발, 생산능력면에서 세계 조선산업을 주도하고 있으며, 2003년부터 2008년 상반기까지 선박의 대량 발주가 이어지는 등 최대의 호황을 보였으나, 2008년 9월 이후 세계적인 금융위기 및 경기침체로 인해 조선 시황이 급격히 위축되어 당사가 생산하는 선박엔진의 수요 또한 감소하였습니다. 그러나 한국이 세계 조선산업 시장점유율에서 우위를 유지하고 있으며, 향후 세계경제의 회복에 따른 컨테이너 등의 해상 물동량의 증가와 해양 원유개발 증가로 해양플랜트 및 고부가가치 선박에 대한 수요의 증가가 기대되고 있습니다. 이에 따라 당사가 생산하는 선박엔진의 수요도 안정적으로 장기 물량확보가 유지될 것으로 전망됩니다. 특히, 중국을 비롯한 브라질, 인도 및 러시아 등과 같이 국가 차원의 조선산업 활성화 추진은 당사와 같은 선박용 엔진사업을 하는 업체들에게는 새로운 시장이 확대되고 있는 긍정적인 신호로 보여집니다. 또한, 중국의 국영 엔진업체를 제외하고는 대부분 대형엔진 생산 경험이 부족하고 품질과 납기 준수 측면에서 국내 엔진업체보다 경쟁력이 낮은 상태이므로 여전히 주요 선주들은 세계적으로 종합 경쟁력을 갖춘 국내 선박엔진업체를 선호하는 경향이 많으며, 이에 따라 국내 선박엔진 업체들의 시장 지배력은 일정기간 지속될 것으로 전망됩니다.

저속 디젤발전시장은 연평균 약 100MW 규모로 전력청 주관의 국제공개 입찰을 통해 그리스 및 중남미 지역 등 기존 발전소의 Extension 프로젝트 중심으로 지속적인 수요가 예상되고 있으며, 중속엔진 발전 향후 연간 시장 규모는 5~6GW 수준으로 Gas 또는 Dual Fuel 시장은 Gas 가격 하락에 따른 수요 확대 전망으로 연평균 약 11%로 지속적인 성장이 예상되는 반면 디젤 성장세는 -6%로 감소 전망되며 아프리카, 아시아 개도국 중심으로 시장 개방 및 산업 가속화에 따른 단 납기 디젤 발전소 건설 수요 유지가 예상되고 있습니다.

(3) 경기변동의 특성

선박엔진사업은 전방산업인 조선산업의 경기변동과 밀접한 연관관계가 있으며, 조선산업은 해운산업에 영향을 받는 특성이 있습니다. 세계 조선시장은 전세계 단일시장의 성격을 유지하며 세계 경제성장률, 선박해체 사이클 및 국제적 환경 규제 등에 따라 주기적으로 시장의 확대와 축소가 반복되는 경향이 있습니다. 선박엔진의 매출은 선박 건조 일정에 직접적인 영향을 받습니다. 통상 선박의 수명과 엔진의 수명은 25년 내외로 동일하다고 인식되고 있으므로, 주기적인 선박 대체 수요와 연동하여 선박엔진 수요도 발생하는 특성을 지니고 있습니다. 그러나 최근에는 환경 및 안전 규제 강화(이중선체구조 의무화 및 해상운항 규정 강화 등)로 동 주기가 일치하지 않는 경향도 있습니다. 당사의 선박엔진사업은 수출(Local 및 직수출 포함)이 전체 매출 비중의 90% 이상을 차지하고 있으므로 환율 및 금리 등 국내외 경제상황과도 많은 연관관계를 가지고 있습니다.

주요 국가에서는 전력 수급을 효과적으로 계획, 통제하기 위해 전원개발계획을 수립하여 중장기적으로 추진하고 있으므로 디젤발전사업은 여타 산업에 비해 경기 변동의 영향이 상대적으로 적은 특성을 갖고 있습니다. 하지만 경기 변동에 따른 국제원유가격의 상승과 하락이 디젤발전사업의 신규 투자에 영향을 미칠 수 있습니다. 경제활동의 원동력인 중간생산재(에너지)를 생산하는 기간산업이자 설비산업으로서 투자규모가 비교적 크고 자본의 회수기간이 길어 전반적인 경기상황, 정부의 사회간접자본 투자정책, 기업의 설비투자 동향 등에 따라 수요와 공급이 결정되고 있습니다.

(4) 경쟁요소

저속엔진의 경우, 100% License 생산 산업으로 원천기술을 보유한 기술사(Licensor)는 직접 생산에 참여하지 않고 Licensee인 엔진 메이커들 간에 경쟁 체제를 구축하고있습니다. 중속엔진의 경우에는 기술사(Licensor)도 직접 생산 및 경쟁에 참여하고 있습니다. 국내 선박엔진시장은 두산엔진, 현대중공업, STX엔진 3개사가 시장진입의 제한성(Captive Market / In-House 물량), 생산설비 상의 차별화를 유지하고 있는바, 국내시장의 판도는 큰 변화 없이 지속적으로 유지되고 있습니다. 해외 시장에서는 중국 엔진 메이커, 일본 엔진 메이커 등과 가격, 품질, 생산경쟁력에서의 우위를 바탕으로 수주 경쟁을 하고 있습니다. 특히, 원가 경쟁력은 산업 내 생존 및 성장에 필수 요소로 간주되는 바, 당사는 전사적 원가절감 활동 및 생산성 향상을 지속 추진해 오고 있으며, 시장점유율 확대와 수익률 증대를 위해 총력을 기울이고 있습니다. 그동안 중국 엔진 메이커들의 생산 능력은 많이 증대되었으나, 기술력, 품질 및 납기준수 면에서는 아직 미흡한 바, 글로벌 Top Tier 엔진 업체와의 차별화는 상당기간 지속될 것으로 예상됩니다.

디젤발전사업의 경쟁력은 엔지니어링, 원자재 구매, 기자재 설계/생산, 시공 전 과정의 유기적인 결합을 통해 발전소 효율, 설비 경제성, 납기 등 고객의 요구에 부응할 수 있는가에 좌우됩니다. 세계적 디젤발전 공급업체들은 현지의 경쟁력 있는 파트너사와 전략적 제휴를 통해 확보한 기술과 생산능력을 바탕으로 시장점유율을 확대하고 있으며, 설계, 엔지니어링 등 고부가가치 부문의 사업분야는 자체 수행하고, 단순설비의 생산과 설치 등은 후발업체와의 협력계약 등을 통한 수직적 재편을 통해 수익성을 높이고 있습니다.

(5) 자원조달의 특성

엔진사업은 부품의 안정적인 조달이 매우 중요한 사업으로서 두산엔진은 고품질의 부품을 적기에 안정적으로 조달하기 위한 Global Sourcing 체제를 갖추었으며, 협력업체와의 정기적인 회합 등을 통한 원활한 Communication과 전자구매시스템 (e-Sourcing), 물류시스템 구축 등 최적의 조달체계를 갖추고 있습니다.

(6) 관계 법령 또는 정부의 규제 및 지원 등

해당사항이 없습니다.

(7) 신규사업에 관한 사항

현재 국제해사기구(IMO) 유해가스 기준에 대응할 수 있는 차세대 친환경 디젤엔진의개발 및 고효율 선박 기자재 개발 추진 등 미래 신성장 동력의 발굴을 적극 추진하고 있습니다. 이와 관련하여 당사는 LNG와 중유를 모두 사용할 수 있는 선박용 전자제어식 이중 연료 저속엔진을 세계 최초로 상용화 및 상업생산을 하였으며, 이는 선박운항에 따른 경비를 절감하고 이산화탄소 등 오염물질 배출도 낮추는 차세대 친환경엔진으로 평가 받고 있습니다. 또한 연료효율과 친환경성을 중시하는 최근 고객 니즈에 발맞춰연료효율을 높여 연료비를 절감시키고 유해가스 배출을 줄여 국제 환경규제를 충족시키는 친환경ㆍ고출력 선박용 엔진인 '제너레이션 엑스(Generation X) 엔진'을 개발하였습니다. 이 엔진은 기존 동급 엔진 대비 출력이 15% 향상되었고, 연료비도 엔진 1대당 연간 약 8.3억원 절감할 수 있게 되어 중소형 컨테이너선은 물론 벌크선, 탱크선까지 폭넓은 고객의 니즈에 적용이 가능한 선박엔진입니다. 이 외에 추진중인 신규사업으로는 점차 강화되는 국제 환경규제에 적극 대응하기 위해 세계 최초로 독자 개발한 선박용 저온 탈질시스템(SCR)을 토대로 환경오염방지시설의 설계,제작 및 판매를 진행중에 있으며, 2014년 10월에는 저온탈질설비(SCR)를 장착한 선박용 저속엔진 8기를 수주하였습니다. 이를 통해 2016년 발효되는 국제해사기구 (IMO)의 질소산화물 배출규제 기준을 충족시키고, 선박의 공간 효율을 높이며 선박설계의 유연성을 제고시키는 효과가 예상됩니다. 그리고 당사 고객인 조선소의 해양플랜트로의 제품 다양화에 발맞춰 해양플랜트용 기자재의 설계, 제조 및 판매를 추진하고 있습니다.

【두산건설 부문】

(1) 산업의 특성

건설산업은 토지를 바탕으로 노동, 자본, 자재와 경영관리 등의 생산요소를 결합하여내구적인 구축물을 생산하는 3차 산업으로서, 국민생활의 근간을 이루는 주택건설에서부터 도로, 철도, 항만, 국토개발, 에너지자원 등 광범위한 고정자본 형성 및 사회기반시설 확충을 직접적으로 담당하는 국가경제의 기간산업입니다. 화공기자재 제조사업은 Oil & Gas를 원료로 하는 사업의 Process Equipment를 제작, 공급하는 사업으로 국내외 석유화학/가스 산업의 설비투자와 밀접한 연관을 맺고 있으며, HRSG (배열회수보일러) 제조 사업은 가스복합화력발전의 핵심기기 중 하나인 HRSG를 제작, 공급하는 사업으로 전세계 발전수요와 가스가격 및 생산량의 영향을 받습니다.레미콘은 운송시간의 제약을 받는 제품 특성 상 주문에 의해 생산, 공급하는 주문형 산업이기 때문에 일반 제조업에 비해 가동률이 저조한 편이며 수요에 대한 공급이 비탄력적인 산업입니다.

(2) 산업의 성장성

건설산업은 2008년 이후 정부의 부동산 시장 안정화 정책에 따라 민간부문은 침체되어 왔으며 최근 경제침체 극복을 위한 정부의 부동산 경기 부양 정책에도 불구하고 글로벌경기 회복 지연으로 인해 시장 활성화가 어려운 상황입니다. 중장기적으로는 국내 경제가 고성장 시대를 지나 성숙기로 진입함에 따라 GDP에서 차지하는 건설 및 관련 유관 산업도 저성장 단계가 진행될 것으로 전망됩니다. 반면 국내 동종회사들의 적극적인 해외시장 개척 노력과 기술력 향상으로 해외시장 진출 다변화가 진행되고 있어 글로벌 시장 기회를 활용한 업계의 성장 가능성은 충분할 것으로 예상되고있습니다. 세계 Oil & Gas 시장은 산유국의 자원민족주의에도 불구하고 BRICs 등 개도국의 경제 성장에 따른 수요 증가에 힘입어 향후 몇 년간 지속적인 성장세가 예상되며, HRSG의 수요처가 되는 되는 세계 발전시장은 개도국을 중심으로 꾸준히 증가하고 있습니다. 레미콘 산업은 전방산업인 건설경기의 부진으로 인해 2008년 이후 지속적인 감소세를 보이고 있습니다.

(3) 경기변동의 특성

건설, 화공 기자재 및 HRSG 제작 산업은 수주산업으로서 정부의 사회간접시설 투자규모, 타 산업의 경제활동 수준, 기업의 설비투자 및 국민소득 증가 등에 의해 생산 활동이 파생되므로 경기변동에 민감하게 반응하는 산업이라 할 수 있습니다. 석유 화학 및 발전 산업은 대규모 자본이 투입되는 장치산업으로서 기술집약적이고 경기변동에 지극히 민감하며 석유 가격 의존도가 대단히 높은 구조적인 특성을 가지고 있습니다. 레미콘 산업은 건설산업 관련 업종의 경기동향에 직접적인 영향을 받으며, 건설활동이 활발한 봄, 가을에 레미콘 수요가 급증하고 겨울철과 장마철에 수요가 급락하는 등 성수기와 비수기가 확연히 구분되는 계절적 특성을 가지고 있습니다.

(4) 경쟁요소

건설산업은 완전경쟁 시장으로서 타 산업에 비해 시장 진입이 용이하여 등록된 업체 수가 매우 많고 경쟁이 치열한 상황에서 국내 건설시장의 성장성 한계로 시장의 전반적인 수익성 하락이 나타나고 있는 상황입니다. 화공기자재 제작 사업의 경우에도 글로벌 경쟁사들의 증가 및 저가 공세로 사업 수익성이 하락하고 있는 상황이나, 당사는 Oil & Gas 시장의 성장 기회에서 외형 및 수익성 개선을 꾀하고자, 글로벌 Oil & Gas Company 고객사 확대, 기술력 확보에 의한 고부가가치 제품 수주 확대를모색하고 있습니다. HRSG 제작 사업은 기술 중심의 사업으로 소수의 기술보유 업체가 시장을 이끌고 있으나 근래 기술제휴를 통한 다수의 단순생산 업체들이 시장에 진입하며 경쟁이 심화되고 있습니다. 레미콘 사업은 거래처 다변화 등 영업력 강화 및 고강도 레미콘 연구 개발과 품질관리 강화를 추진하고 있으며, 구매ㆍ운송에서의 원가절감 활동으로 수익성 개선 활동을 지속하고 있습니다.

(5) 자원 조달의 특성

건설산업의 주요 원자재는 철강재, 특수소재, 시멘트, 목재, 석재 등으로 국내수급 자원의 비율이 낮아지고, 해외 의존도가 점차 상승하는 추세에 있습니다. 특히 저가의 중국산 원자재 유입이 점차 증가하고 있어 향후 중국산 원자재가 국내 자재수급에미치는 영향이 증가될 것으로 예상됩니다. 기자재 제조사업은 발주자가 주문한 제품의 형태나 성능에 따라 재료가 상이하고 제품별표준화가 어려워 자원조달 경쟁력이 사업의 수익률을 높이는데 중요한 부분을 차지하고 있습니다. 또한 높은 수입 의존도에 따른 환율 및 원자재 가격 동향에 따른 영향도 존재합니다. 레미콘의 경우 주요 원자재인 시멘트 공급업체의 단가인상 요구가 지속되는 가운데, 레미콘의 주요 사용처(건설사)는 통상 시멘트 가격 상승에 따른 레미콘 단가인상에 부정적 입장입니다. 따라서 원자재 공급업체와 공급단가 협상 및 안정적 시멘트 수급을 위한 전략적 제휴를 추진하는 동시에 시멘트 대체재료의 배합기술 개발을 진행하여, 원가상승에 대응하고 있습니다.

(6) 관계 법령 또는 정부의 규제 및 지원 등

건설산업은 수주산업의 특성상 발주자의 영향을 많이 받고, 기간산업으로서 국민경제에 미치는 영향이 크기 때문에 정책적으로 각종 제도나 법에 의한 규제를 많이 받고 있으므로 타 산업에 비해 법이나 제도에 크게 민감한 산업이라고 할 수 있습니다.기자재 제조사업은 근래 정부의 환경관련 규제 강화와 더불어 특수소재로부터 제작 공정중 발생되는 불순물 처리 등에 대한 법적 처리 기준이 강화됨에 따라 환경 처리시설 마련 등 대응이 진행 중입니다. 발전 기자재 사업인 HRSG 사업은 각 국 정부의 에너지 수급 정책에 큰 영향을 받으나 시장 에너지 공급이 세계적으로 꾸준히 증가하는 수요를 따라가기 위해 지속적인 설비 확장이 전망되고 있는 상황입니다. 레미콘 사업은 2009년 '중소기업자간 경쟁품목 및 공사용 자재 직접구매 대상품목' 지정으로 인하여, 공공기관 레미콘 납품이 불가하게 되었고, 이에 대응하여 법적 구제를 위한 소송까지 진행하였으나 긍정적인 결과를 장담할 수 없게 되어 중소레미콘 조합 연합회와의 협의를 통한 해결책을 모색하고 있는 상황입니다. 또한 2011년에는 동반성장위원회의 '중소기업적합업종' 지정으로 인해 현재 생산 수준 이상의 사업확장이 불가하게 되었습니다.

(7) 신규사업에 관한 사항

국내 시장의 성장 한계 및 글로벌 사업기회 확대, 중장기 경쟁력 요소들의 변화에 대응하기 위해 역량의 강화, 사업분야의 다각화, 추가 성장동력 확보 등의 신규사업 확장에 많은 관심과 노력을 기하고 있습니다. 이를 위해 기존의 토건사업은 시장여건을 고려 내실화를 추진하는 한편, 기자재 제조 분야의 성장을 통해 회사의 성장을 견인해나갈 계획입니다. 플랜트 화공기자재 제작분야에서는 소재 handling 및 엔지니어링 기술, 제작 역량을 갖춘 소수 업체만이 제작할 수 있는 High-end 제품과 핵심 기자재의 종류와 비중을 높여나가고 있습니다. HRSG(배열회수보일러) 사업은 과거 강점을 보여왔던 국내 및 중동시장 뿐만 아니라,시장확대가 전망되는 북미 등의 신규시장 진출을 추진할 계획입니다. 이 밖에도 지속적인 연구와 추진력 확보를 통해 다양한 신성장 분야를 모색하고자 합니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

【발전설비사업】

세계 발전설비 시장은 아시아, 미국, 유럽을 중심으로 성장해왔습니다. 아시아 지역은 화력 발전설비, 미주지역은 복합화력 발전설비 위주로 시장이 성장해 왔으며 국내시장은 화력, 복합 및 원자력설비가 고른 성장을 보여왔습니다. 당사는 국내발전 시장의 주요 고객인 한전의 신규 대형 발전소 대부분을 수주하여 왔으며, 민자발전 사업분야에서도 입지를 강화해 왔습니다. 또한 기술력 향상을 위해 다양한 노력을 기울이고 있으며, 그 일환으로 2006년에는 보일러 부문 원천기술을 보유하고 북미, 중국 및 유럽에서 사업을 수행하고 있는 Babcock을 인수함으로써 보일러 원천기술을 획득함과 동시에 역량 강화의 디딤돌을 마련하였습니다. 이어 2009년에는 스팀터빈 부문 원천 기술 및 중소형 모델부터 대형 모델까지 line up을 갖추고 있는 Skoda Power를 인수하여 터빈관련 기술의 공동 개발을 추진하고 있습니다. 이로써 당사는 기 보유 발전기 원천기술에 이어 보일러, 터빈의 핵심 원천기술을 보유하게 되었으며, 보일러-터빈-발전기로 이어지는 발전소의 3대 핵심 원천기술을 모두 확보하게 되어 보일러, 터빈 패키지 시장 진출의 기반을 다지게 되었습니다.

2010년에는 3조 9천억원 규모의 사우디 Rabigh Stage 6 프로젝트, 1조 2천억원 규모의 인도 Raipur-Chhattisgarh 화력발전 프로젝트, 초도시장인 이집트에서 4천억원 규모의 Ain Sokhna 보일러 공급/설치 프로젝트를 수주하는 등 기존 시장에서의 입지 강화와 함께 신규 시장 개척을 위해 노력하였습니다. 이어 2011년에는 사우디 Yanbu 2 보일러/터빈 공급 프로젝트를 수주했을 뿐만 아니라 국내 기술로는 처음 개발한 1,000MW급 초초임계압 방식 석탄화력발전소인 신보령 1, 2호기 프로젝트를 수주하여 보일러 및 터빈발전기를 공급하는 등 기자재 사업 성장에 힘을 더하고 있으며, 국내 포천복합 운전 및 정비 서비스 프로젝트와 인도 Sabarmati, Bandel 성능개선 프로젝트를 수주함으로써 국내외에서 발전 서비스 분야의 성장 및 수익성 창출을 성공적으로 이끌고 있습니다. 또한 2012년에는 인도에서 보일러 Bulk Order 프로젝트인 9천억원 규모의 Kudgi 프로젝트 및 6천억원 규모의 Lara 프로젝트 및 2천억원 규모의 여수#1 프로젝트 및 1천억원 규모의 하남열병합 프로젝트를 수주하였고, 2013년 연이어 3.000억원 규모의 서울복합 프로젝트를 수주하였습니다. 2014년에는 2조3천억원 규모의 신고리 #5,6 프로젝트와 4천억원 규모의 동탄열병합 프로젝트를 수주하였고, 서비스 분야에서 가스터빈 성능개선 프로젝트인 영월복합 프로젝트를 수주함으로써 국내외 발전시장에서의 입지를 강화하고 있습니다.

최근 세계 각국의 정부 및 주요 발전 업체들은 이산화탄소 등 환경저해물질 발생 저감 기술개발에 국가적 역량을 집중하고 있습니다. 정부도 2008년 12월 16일, '2009년도 경제운용방향 보고 회의'에서 신국가 발전을 위한 패러다임으로 제시한 '녹색성장’ 비전을 구체화하기 위해 '녹색성장 기본법'을 제정, 신 성장동력을 집중육성하여 에너지와 환경, 기후 변화에 대처하고 현재의 경제위기를 국가 성장의 기회로 적극적으로 활용하겠다는 계획을 발표한 바 있습니다. 이러한 정부의 의지는 전력수급기본계획에도 반영되어 풍력, 신재생 에너지 등 친환경 플랜트 건설이 증가할 예정입니다. 이러한 시장 움직임에 대비하여 당사는 기존 미분탄 보일러 대비 오염물질 배출을 줄이고 연료비를 절감할 수 있는 순환 유동층(Circulated Fluidized-Bed) 보일러 기술로, 태국 Glow, 필리핀 Cebu 프로젝트에 이어 국내 여수화력 제2호기에 들어갈 340MW 순환 유동층 보일러를 수주하였습니다. 아울러 석탄 오염물질 배출 및 저효율 문제를 해소하며 매장량이 풍부한 석탄을 지속 사용 가능하게 하는 석탄가스화 복합화력발전(Integrated Gasification Combined Cycle)기술로 국내 태안 실증 플랜트 사업을 수주하였습니다. 이에 더하여 연료전지, CCS(Carbon Capture & Storage, 이산화탄소 포집/저장), 순산소연소 기술 등 신재생 에너지 분야에 지속적인 기술 개발을 통해, 정부의 녹색 성장 전략에 발 맞추어 세계 신재생 에너지 분야의 기술을 선도하는 기업으로의 성장을 목표하고 있습니다.

또한 당사는 2006년 3MW급 풍력 발전 시스템인 WinDS 3000™ 개발에 착수하였으며, 2011년 3월 국내 최대용량 제품으로 국내업체 최초로 국제 형식인증(DEWI- OCC Type Certificate)을 취득하며 성공적으로 풍력 사업에 진출하였습니다. 30MW규모의 국내 최초 해상풍력단지 건설 외 국내외 다수 프로젝트에 공급을 추진하고 있으며, 2011년 말부터 저풍속에 맞는 3MW급 육해상용 풍력 발전 시제품을 출시 하여 지속적으로 후속모델을 개발하고, 2012년 400억원 규모의 영흥풍력 2단지를 수주하는 등 사업역량을 강화하고 있습니다.

한편, 원자력사업의 경우 국내에서는 유일한 주기기 공급자 및 주 계약자로서의 위치를 공고히 하여 왔습니다. 2002년 신고리 원전1,2호기, 신월성 원전1,2호기 등의 신규원전을 수주하였으며, 2006년에는 최초의 1,400MW급 한국형 차세대 원전인 신고리 원전 3,4호기를, 2009년에는 기술개발을 통해 국산화를 이룬 MMIS 및 RCP가 최초 적용된 신한울 원전1,2호기를 수주하였습니다. 또한, 해외시장 개척 활동을 통해 2007년에는 중국 산먼/하이양 원전의 원자로, 증기발생기 등 핵심기기와 일본 동경전력에서 소요되는 사용 후 핵연료 수송/저장 용기100 Sets를 수주하였고, 2008년에는 미국 내 총 6기의 신규 원전에 대한 원자로, 증기발생기 등 핵심기기를 수주하였습니다. 당사는 국내외 원전 핵심기기 공급실적을 통해 인정 받은 설계, 제작, 사업관리 능력 및 품질을 기반으로 해외에서 활발한 수주 활동을 지속적으로 펼치고 있으며 2009년에는 당사가 주기기 공급사로 참여한 한전 컨소시엄이 UAE원전 프로젝트를 수주한 바 있습니다. 당사와 한전은 2010년 6월 말 UAE 원전의 원자로 설비 및 터빈 발전기공급 계약 체결을 완료하였습니다. 2011년에는 APR1400 노형의 원자로, 증기발생기 등의 주기기를 신고리3,4호기에 성공적으로 공급하였습니다. 또한 2012년에는 한울3호기 원자로냉각재펌프 정비공사, 한울3,4호기 증기발생기 및 한빛3,4호기 원자로헤드 교체공사를 수주하였고, 2013년에는 중국 Lufeng 1호기 원자로내부구조물 제작, 고리2호기 원자로헤드 제작 및 교체공사 등을 수주하여 서비스 사업을 확대하였습니다. 2014년에는 세계 최초의 한국형 원전 수출 노형인 UAE 원전 1호기의 원자로, 증기발생기 등의 주기기를 성공적으로 공급하였으며 신고리 5,6호기 원자로 주기기 공급계약을 체결하였고 한빛 3,4호기 교체용 증기발생기를 수주하여 주 계약자로서의 위치를 더욱 공고히 하였습니다.

【담수/수처리ㆍ 산업설비사업】

당사는 담수/수처리 플랜트의 EPC 공급을 주사업 영역으로 하고 있으며 설계, 시공,기자재 조달, 시운전 등 기술적 부분과 함께 Financing, 계약관리 등 기술외적 부분을전체적으로 수행하고 있습니다. 담수 사업은 증발 또는 막여과 등의 기술을 통해 원수(강물, 해수)를 이용하여 사용 가능한 생활/공업 용수를 생산하는 사업입니다. 당사는 1978년 사우디아라비아 Farasan 프로젝트의 담수 기기공급을 시작으로 2013년 칠레 Escondida 프로젝트 공급까지 총 1,478 MIGD* 규모의 해수담수화 플랜트를 공급 또는 건설 중에 있는 등 세계 최대 규모의 해수담수 설비 공급 실적을 기록하고 있습니다.

당사는 현재 MSF(다단증발법) 시장의 누적 시장점유율 1위를 고수하고 있으며, 지속적인 기술개발을 통해 MED/RO 담수 기술을 독자적으로 개발하며 사업다각화에 성공하였습니다. 2012년 12월 MED(다중효용증발법) 방식 담수 플랜트 중 세계 최대 단위용량인 15MIGD증발기를 적용한 사우디 얀부 MED 프로젝트를 성공적으로 준공하는 등 MED 시장에서도 선도기업으로 부상했습니다.

또한 2013년 9월 칠레 Escondida 프로젝트를 수주함으로써, 중동 외 지역 담수플랜트 시장에 성공적으로 진입하였을 뿐 아니라, RO 시장에서도 당사의 경쟁력을 인정 받는 계기가 되었습니다.

당사는 기존의 해수담수화 사업에 머무르지 않고 물 사업의 Total solution provider로 성장하기 위해 수처리 시장 진입을 추진하고 있습니다. 수처리 기술은 생활/공업 용수로 사용된 하,폐수를 생물/화학/물리적 방법으로 처리하여 방류, 또는 재사용 가능한 용수를 만드는 기술로써 해수담수화와 같은 대표적인 대체 수자원 확보 방안입니다.

정수/하수처리, 슬러지 처리 및 에너지화 기술에 특화된 영국 자회사인 두산엔퓨어(Doosan Enpure) 그리고 역삼투암 기술을 보유한 미국의 두산하이드로테크놀로지(Doosan Hydro Technology)와의 긴밀한 협력을 통해 를 통해 수처리 전반을 아우르는엔지니어링 역량 및 경험을 보유하고 있습니다. 중동에 편중되어 있는 해수담수화 사업과 달리 전 세계적인 시장이 형성되어 있는 수처리 시장으로의 진출은 당사의 신 성장 동력으로써 신규 수익창출에 기여할 것으로 기대됩니다.

* MIGD(Million Imperial Gallon per Day): 담수설비의 용량을 나타내는 단위로 1MIGD는 약 4,546톤/일 생산량을 의미하며, 이는 하루 평균 약 1만 5천명이 사용 가능한 양임

【주단사업】

주단사업은 '81년 공장 준공 이후 현재까지 지속적으로 사업을 영위해 오고 있습니다. 생산제품은 발전 및 산업 플랜트용 주단조품, 선박 및 엔진부품, 금형공구강 소재등으로 국내는 물론 중국, 일본, 독일, 미국, 대만 등지로 꾸준히 수출해 왔으며 그 동안 수입에 의존해 오던 각종 주단조품을 당사에서 개발 및 공급함으로써 국내 관련산업의 소재 국산화와 수출 경쟁력 향상에 크게 기여하여 왔습니다. 1995년에 ISO9001 인증서를 획득하였고 기술연구원과 신제품 개발 및 품질 개선을 통해 가격경쟁력 있는 고부가 제품을 국내외에 공급할 수 있는 세계 최고의 주단조 업체로 성장, 발전해 나가고 있습니다. 또한, 2003년 선박 엔진용 Crankshaft, 2004년 냉간압연용 Work Roll 및 금형공구강, 2007년 수력주강품 및 선미주강품, 2010년 화력 저압터빈용 저압 Rotor, 2011년 터빈발전기용 Rotor Shaft, 2012년 후판 압연기용 초대형 단강 Back-up Roll, 2013년 원전 주기기용 일체형 경판 등 9종 제품이 국제적인 경쟁력을 인정받아 산업통상자원부로부터 세계일류상품에 선정 되어 있으며, 업계의 경쟁적인 투자와 기술개발에 대비하여 외형성장과 수익성을 확보할 수 있는 신제품 발굴에 박차를 가하고 있습니다.

【건설사업】

2015년 국내 경제는 3.9% 성장할 것으로 전망되며 이는 2014년 3.5%보다 0.4% 높은 수준입니다. 정부는 건설 경기 회복을 통한 국내 경기 회복을 위해 2015년도 SOC예산을 전년도 대비 0.7조원 증가한 24.4조원으로 편성하였습니다. 해외 건설시장의경우, 2015년 세계경제는 완만한 회복세를 보여 해외 건설시장에 긍정적인 영향을 미칠 것으로 예상됩니다. 유로존, 일본 및 중국 경제 부진에 따른 불확실성이 상존하지만 미국의 성장세가 두드러짐에 따라 인도 등 신흥국 경기가 점차 개선될 것으로 전망됩니다. 신흥국 경기 개선에 따라 아시아 건설시장 성장세가 지속되어 전년 대비수주 여건이 호전될 것으로 예상됩니다. 또한, 정부에서 해외건설 프로젝트 타당성 조사 지원 강화, 전문인력 양성 등 해외건설 시장 진출을 위한 저변을 지속적으로 확대할 계획입니다.

당사는 사우디 Rabigh 2, 베트남 Mongduong 2, 베트남 Vinhtan 4, 인도 Raipur 프로젝트 등을 수행하고 있으며, 지속적인 수주 경쟁력 강화 노력을 통해 2014년 8월에 화성 동탄2 집단에너지 주기기 건설공사를 수주하였고, 12월에는 베트남 Thanh Hoa 지역에 위치한 Nghison 2 프로젝트를 수주하였습니다. 또한, 12월에 카자흐스탄 Atyrau지역에 위치한 Karabatan 프로젝트 수주를 통해 중앙아시아 발전 시장 진출의 발판을 마련하였습니다. 당사는 기진출국가 중심으로의 사업영역 확대와 새로운 해외시장 개척을 통한 시장 다변화를 통해 지속적으로 수주경쟁력을 향상해 나갈 것입니다.

【두산인프라코어 부문】

건설기계 Heavy 사업은 신흥시장에서의 시장침체에도 불구하고 채널 Coverage 확대, Retail 경쟁력 제고 등을 바탕으로 M/S를 지속적으로 늘려나가고 있습니다. 또한북미와 유럽에서도 채널 및 영업 경쟁력 강화를 바탕으로 Heavy M/S를 증대하였습니다. 중국 시장의 경우 시장 침체가 지속됨에 따라 당사 딜러 네트워크를 재정비하고, 고객 신용관리를 강화하는 등 향후 도래할 시장 성장기에 대비하여 기본 체질을강화하는 노력을 진행하였으며, 이에 시장 침체 중에도 전년대비 M/S를 확대할 수 있었습니다. '14년 Compact 사업은 SSL의 경우 시장 내 M/S 1위를 꾸준히 유지하고 있으며, CTL/MEX 또한 꾸준한 판매를 유지하고 있습니다. 당사는 앞으로도 지속적으로 제품 성능, 품질, 채널, 부품 및 서비스 경쟁력을 향상함으로써 안정적인 판매 실적을 달성할 것이며, 수익 극대화를 위한 비용 구조 개선 노력도 병행해 나갈 것입니다.

공작기계 BG는 국내시장의 꾸준한 수요와 중국 및 미국시장을 중심으로 안정적인 매출을 유지하고 있습니다. 기존 당사의 주력시장인 가격중심의 Base product 시장에 가격 및 성능관점에서 차별적 경쟁력을 갖춘 신규 제품 출시를 확대하고 있으며, 고부가가치 대형 및 복합가공, 정밀가공 제품 등의 High-end 제품개발 가속화 및 지속적인 성장이 예상되는 의료, 에너지, IT, 항공/군수 등의 산업분야에서의 영업 활동을 강화를 통해 고부가가치 사업에서 안정적인 매출을 확보 할 예정입니다.

엔진BG는 중장기 Product Roadmap의 수립을 통하여 새로운 배기규제에 맞는 신기종 개발, 엔진 Line-Up 확장 등에 노력하고 있으며, 생산시설에 대한 투자를 통해 작업환경 개선 및 품질개선을 추진하고 있습니다. 동시에 기존 제품의 신규 고객 발굴, 신사업 발굴을 통한 미개척 시장 진출을 모색하고 있습니다.

【두산엔진부문】

2014년 신조 발주는 작년 대비 증가가 전망되나 증가 폭은 제한적일 것으로 보입니다. 그리고 환경 규제 강화 및 Eco-ship 증가에 따라 친환경/고효율 기자재 수요는 꾸준히 증가될 것으로 예상됩니다. 그러나 엔진 업체간 공급 Capacity 과잉에 따른 물량확보를 위한 경쟁 심화는 당분간 지속될 것으로 보입니다.

【두산건설부문】

글로벌 금융위기 이후 건설, 부동산 시장 침체가 장기화되는 가운데, 국내 건설사 들의 성과 악화가 지속되고 있으며, 건설업에 대한 금융시장 경색으로 어려운 여건은 더욱 심화되고 있는 상황입니다. 또한, 과거 경제 고성장에 따른 건설투자 증가가 감소세로 돌아 서고 있으며, GDP 대비 건설투자 비중의 장기적 하락이 예상되는 상황에서 국내 건설산업은 여전히 많은 건설회사 ('15.1월 기준 12,914개)가 영업하고 있는 구조로, 수주경쟁은 더욱 심화되고 있습니다. 이러한 어려운 경영 환경 속에서 두산건설은 선제적인 위기 대응을 위해 해외 신용등급 획득, 금융비용 감소 등으로 유동성 및 재무구조를 개선시켰습니다. 판관비 절감 및 조직 개편 등의 경영 효율화 방안을 실행하여 '14년 영업이익은 전년대비 149% 개선된 1,430억의 흑자를 달성하였습니다. 더불어, 건설시장 저성장과 경쟁심화에 따른 수익성 악화에 대응하기 위해 건설사업 중심의 사업 포트폴리오를 기자재 분야로 확장하였습니다. 11년도 합병된 메카텍사업은 화공기기제작 분야의 제작 및 영업경쟁력을 강화하고 포트폴리오 조정을 통하여 영업손실을 최소화하였으며, 13년도 4월 모기업인 두산중공업으로 부터 양수받은 HRSG(배열회수보일러)사업은 기술력 및 경쟁력 강화를 바탕으로 수주 실적 개선(양수 이후 485% 성장) 을 달성하였습니다. Oil & Gas, 발전시장에서 핵심기자재를 설계/제작하는 기자재사업의 성과 향상으로 시장에서의 경쟁입지를 더욱 공고히 하였으며, 이는 중장기적으로 안정적 포트폴리오 성장의 기반을 마련했다는 측면에서 고무적인 성과라 할 수 있습니다.

(2) 시장점유율

※ 접근 가능한 시장을 대상으로 작성하였습니다.

【발전설비사업】

| 구 분 | 제52기 | 제51기 | 제50기 | 비 고 | ||

|---|---|---|---|---|---|---|

| 원자력 | 국내 | 100% | 100% | 100% | 국내: 한전,한수원 주기기 기준 해외: McCoys Database |

|

| 화력 보일러 | 국내 | - | - | 14.9% | ||

| 해외 | Coal 보일러 | 16.5% | 16.5% | 20.3% | ||

| 터 빈 | 국내 | 100% | 100% | 14.9% | ||

| 해외 | 스팀 터빈 | 3.4% | 3.4% |

3.5% |

||

| 가스 터빈 | 1.1% | 1.1% | 0.6% | |||

| ※ | 해외시장점유율은 McCoys Report를 근거로 하였으며, 폐쇄시장인 중국 시장은 대상에서 제외하였습니다. 또한 당기 점유율은 작성 기간 내 공개가 되지 않아 전기의 점유율을 그대로 사용하였습니다. |

【담수/수처리설비사업】

| 구분 | 제52기 | 제51기 | 제50기 | 비 고 | |

|---|---|---|---|---|---|

| 담수/수처리 설비 | 해외 |

- | 24% | 80% | 전세계 12MIGD이상 대형 PJT 기준 |

| ※ ※ |

제50기에는 Yanbu Ph.3 PJT, 제51기에는 Escondida PJT (칠레)를 각각 반영함 제50기까지는 GCC 지역 12 MIGD 이상 대형 PJT 대상 시장 점유율을 집계하였으며, 제 51기 부터는 전세계 12 MIGD 이상 대형 PJT 대상 시장 점유율 집계. |

【산업설비사업】

| 구분 | 제52기 | 제51기 | 제50기 | 비 고 |

|---|---|---|---|---|

| 운반설비 | - | 62.5% | 36.1% |

| ※ | 당기 운반설비 국내 발주 없었으며, 해외 수주 실적 없음 |

【주단사업】

|

구분 |

제52기 |

제51기 |

제50기 |

제49기 |

|---|---|---|---|---|

|

주조품 |

25.9% |

26.6% |

21.1% |

26.3% |

|

단조품 |

53.1% |

48.3% |

45.4% |

|

|

Crank Shaft |

95.9% |

98.4% |

96.2% |

|

|

금형공구강 |

58.1% |

57.8% |

57.8% |

|

|

Work Roll |

68.1% |

67.5% |

68.5% |

| ※ | 주,단조품의 경우 국내 선박품의 점유율임(중량기준) Crank Shaft의 경우 현대중공업,STX 자체 생산분은 점유율에서 제외함 |

【건설사업】

|

구분 |

제52기 |

제51기 |

제50기 |

비 고 |

|---|---|---|---|---|

|

국내 건설공사 계약액(공공부문)* |

309,993 |

361,702 |

340,776 |

(단위:억원) |

|

당사 수주액** |

1,816 |

6,767 |

1,652 |

|

|

시장 점유율 |

0.59% |

1.87% |

0.48% |

|

| * ** |

대한건설협회 자료(2014년 10월까지 누적 금액) 당사 1월~10월 공공부문 실적만 포함. |

【두산인프라코어 부문】

| 구분 | 제52기 | 제51기 | 제50기 | 비 고 | |

|---|---|---|---|---|---|

| 굴삭기 | 내수 | 38.10% | 39.70% | 42.10% | |

| ※ ※ ※ |

한국건설기계협회 자료 굴삭기 시장은 당사, 현대중공업, 볼보 3사가 점유하고 있습니다. 작성 기준은 5톤 이상의 국내 전 Maker 등록 기준으로 작성되었습니다. |

【두산엔진 부문】

당사는 세계 2위의 저속엔진 시장점유율 (평균 20%)을 유지하고 있으며, 한국 3개 엔진업체가 전세계 엔진의 평균 60% 이상을 생산하여 선박에 탑재하고 있습니다. 중속엔진은 당사가 2007년 사업을 시작하여, 현대중공업 및 STX엔진 대비 점유율은낮으나, 세계 시장 점유율 10~15% 확보를 목표로 하고 있으며, 장기적으로 연간 1,000대 생산 물량 확보를 계획하고 있습니다.

저속 디젤발전시장은 Licensor가 시장에 참여를 하지 않으므로 엔진업체가 직접 시장 참여가 가능하여 당사를 비롯, 현대중공업, STX중공업(STX엔진), Burmeister & Wain Scandinavian Contractor A/S 등 4개사가 시장에 참여하고 있고, 중속디젤발전시장은 Licensor가 직접 시장에 참여하고 있어 전략시장의 경우 Licensee의 시장 참여를 제한하고 있으나 가격 및 납기의 우수성으로 Licensee는 주요 기자재 (엔진 및 발전기)에 대해 Licensor의 Sub-contractor로서 시장에 참여하고 있습니다.

【두산건설 부문】

건설사업의 2014년 수주액은 19,145억원(누적,연결)을 기록하였습니다. 주요 경쟁회사별 시장점유율은 산업의 특성상 합리적 추정에 어려움이 있으므로 기재를 생략하였습니다. 스포츠, 레저사업 역시 주요 경쟁회사별 시장점유율은 산업의 특성상 합리적 추정에 어려움이 있으므로 기재를 생략하였으며, 레미콘 사업은 업체별 정확한 레미콘 출하량이 산출되지 않아 시장 점유율을 추정이 쉽지 않아 기재를 생략하였습니다.

(3) 시장의 특성

【발전설비사업】

발전설비시장은 기존 단순 Package 발주 방식에서 벗어나 엔지니어링, 기자재 제작,토목/건축 등 전체 발전소를 일괄로 발주하는 대형 EPC(Turnkey) 발주가 증가되는추세입니다. 특히 꾸준한 경제성장으로 전력수요가 급격히 증가하고 있는 중국과 인도, 동남아 등지에서도 EPC 발전 시장이 확대되고 있으며, 현지 Developer들과의 전략적 제휴 및 현지 기업간 합작투자 등이 활발히 진행되고 있습니다.

【담수/수처리ㆍ산업설비사업】

당사는 EPC 사업을 주로 수행하기 때문에 향후에도 기기 단위의 공급보다는 국내외플랜트 발주물량이 사업 규모를 결정할 것으로 예상됩니다. 중동뿐 아니라 중국, 인도, 미주 등 물 부족 현상이 전세계적으로 확대됨에 따라 세계 각국에서 담수 Plant발주가 증가하고 있습니다. 이와 함께 해수담수화 설비뿐만 아니라 이를 운영하는 유지ㆍ보수 사업과 수처리 사업 등 담수 이외의 Water Business 규모 또한 지속적으로 성장하고 있어, 추후에는 담수설비를 포함한 전반적인 Water Solution 제공 능력이 중요한 경쟁 요소가 될 것으로 전망됩니다.

【주단사업】

주단조품 시장은 발전, 조선, 제철, 화공, 자동차, 가전 등 주요 전방산업의 동향에 따라 성장성 및 규모가 결정되므로 전세계적인 산업 경기변화에 민감하게 반응합니다. 구체적으로, 경제성장에 따른 전력수요 증감에 따라서는 발전 소재가, 물동량 증감에 따른 신조수요 수급에 따라서는 선박품 관련 소재가, 유가 등락에 따른 석유정제설비 수요증감에 따라서는 관련 소재 시장이 확대/축소하는 현상이 나타납니다.발전사업, 특히 원전시장과 브랜드 인지도가 필요한 특수소재의 경우에는 일체형/ 대형화로 인해 기술 진입장벽이 높아져 후발진입 업체의 접근성이 극히 제한적인 것이 시장의 특성입니다. 따라서 선진업체들은 이러한 대형 단조품 시장에서 꾸준한 사업영역 구축과 지속적인 성장을 위한 기술우위를 확보하기 위해 전력을 다하고 있습니다. 당사는 국내외 주조, 단조 업체와 경쟁하고 있고 시장다변화 정책을 통해 중국지역 등에 수출확대를 도모하고 있습니다.

【건설사업】

건설산업 공공부문의 경우 정부 정책에 따라 발주시기, 발주물량 등이 결정됩니다. 즉, 건설산업은 실물경제의 회복 정도에 따라 그 시장의 규모와 특징이 정해진다고 할 수 있습니다. 당사는 플랜트 건설 부문의 공공 공사를 중심으로 최고의 시공 품질을 추구하고 우수협력업체 및 건설전문인력 육성에 주력하고 있으며, 철저한 시장 분석과 안정적 재무구조를 바탕으로 민간 사업분야에서의 관리ㆍ운영 역량을 강화 하는 등 수익성 있는 프로젝트의 개발에 많은 노력을 기울이고 있습니다.

【두산인프라코어 부문】

국내 건설기계 수요는 굴삭기를 중심으로 형성되어 있으며, 건설기계 수요에 변화를 주는 요소는 건설 및 토목경기로 이에 따라 수요의 변동이 심하고 3년 ~ 4년 주기의 교체 수요 및 태풍 등의 자연재해 등에 의해서도 영향을 받는 시장입니다. 고객은 개인 중장비 임대업체가 약 70%를 점유하고 있으며, 기타 자가 업체 및 군 관납이 30%를 차지하고 있습니다. 그리고 임대업체 대부분이 영세 차주겸 기사로 기존 고객이 반복구매를 하고 있으나 제품에 대한 충성도가 낮고 판매조건 및 경제상황에 민감하고, 외국과 같은 렌탈업체가 보편화 되지 않고 있으며, '99년 수입선 다변화 이후 외국사의 국내 진출이 확대되면서 판매경쟁이 가속화 되고 있습니다. 북미 및 유럽 등 선진 건설기계 시장은 주택, 도심지 인프라 개보수 등 소규모 건설 위주 수요로 인해 소형 장비 비중이 높고, 중국을 포함한 신흥시장은 도로/철도/항만 등 대규모 인프라신설공사 비중이 높아 중/대형장비 비중이 높습니다. 글로벌 컴팩트로더 (SSL/CTL)시장은 선진 시장, 특히 북미를 중심으로 형성되었으나, 최근 남미와 CIS를 중심으로신흥 지역 내 시장도 급속하게 성장하고 있습니다. 렌탈 관련 비중은 선진 시장은 높고 지역별로 차이는 있으나, 신흥 시장은 상대적으로 낮은 구조를 보이고 있습니다.

공작기계 시장에 있어서 국내 중/대형 기업은 무인운전을 목적으로한 자동화 시스템(FMS)의 도입을 꾸준히 늘리고 있는 추세입니다. 또한 항공 및 대체 에너지 산업의 성장으로 대형 장비의 수요가 증가하고 있으며, 향후에는 고속, 복합형 정밀가공용 장비와 Internet Network을 활용한 Cyber Technology의 상용화로 고객의 장비와 공작기계 업계간 원격서비스를 지원하는 High Performance 장비의 보급이 확산될 것으로 보입니다. 세계 공작기계 시장의 주요 고객 층은 자동차 산업 부문이 큰 비중을 차지하고 있지만 점차적으로 항공, Oil, 조선, 의료정밀기계 및 대체에너지 개발산업 등의 수요가 증가하고 있는 추세입니다. 또한 대형화, 고속화, 고정밀화 등의 시장 수요 Trend에 맞추어 제품 Line-Up이 High Technology화 되고 있으며 가격 경쟁력을 갖춘 저가형 기종의 개발도 꾸준하여 시장의 양분화가 점점 뚜렷해지고 있는 양상입니다.

엔진시장의 경우 디젤엔진은 중국이 전세계에서 가장 큰 규모를 차지하며 매년 높은 성장률을 달성하고 있는 고성장의 대규모 시장이며, 유럽, 북미가 중국 다음으로 큰 규모를 형성하고 있으나 시장 성장률은 높지 않습니다. 가스엔진은 발전기의 경우 셰일가스 및 바이오 가스 시장 성장으로 북미와 유럽을 중심으로 시장이 형성되어 있으나, 중국의 소형 상용차량 및 Pick up 트럭 수요 증가로 인하여 총 시장의 경우 중국이 가장 큰 수요를 보이고 있습니다. 단 중국은 저가의 로컬 메이커 및 로컬-선진 메이커간의 Joint Venture가 시장을 리딩하고 있습니다. 엔진시장은 배기규제 대응 및 핵심기술 보유 유무, 주요 차량/탑재 장비에 대한 Captive 관계 여부에 따라 진입 가능한 시장이 제한되고 있으며, 타 산업에 비해 내외부 시장 장벽이 높아 새로운 시장 참여자에게 너그러운 편은 아니나, 성공적으로 시장진입을 완료할 경우 안정적인 매출확보와 기술 Premium을 통한 수익 창출이 가능하다는 이점이 있습니다. 한편으로는 각국의 배기규제 강화로 엔진 개발에 필요한 요구기술 및 소요비용이 증가되고 있고, 유가 상승으로 인해 연비 기술력에 대한 수요가 높아지면서 기술 및 자본이 열악한 후발업체의 탈락이 가속화되는 경향이 있어 기술 우위 업체의 매출확대 기회가 상대적으로 증가되고 있습니다.

【두산엔진 부문】

선박엔진 사업은 조선산업의 시장 환경과 밀접한 관계를 가지며 세계 경기변동, 원자재 가격 변동, 환율 변동 및 국제적인 정황 등 거시경제적 변수에 따라 시황이 변동되는 특성을 지니고 있습니다. 디젤발전사업은 세계 각국의 장기 전원개발 계획에 따라 추진되며, 지역별 산업의 번영과 글로벌 에너지 수요에 따라 변동되는 특성을 지니고 있습니다.

【두산건설 부문】

건설사업은 전형적인 수주산업으로 당년 수주가 향후 매출을 좌우하는 특성을 가지고 있으며 크게 공공부문과 민간부문으로 나눌 수 있습니다. 공공부문은 크게 일반 공공도급, 턴키/대안공사, 민자사업으로 구분할 수 있으며, 민간부문은 크게 주택 사업과 건축사업부문으로 나뉘며 정부정책의 영향을 많이 받는 부문입니다. 화공 기자재 제작분야는 각종 산업에 필요한 기초 기자재를 공급하는 산업으로 세계경기, 유가변동에 따라 사업의 호불황이 주기적으로 반복되는 등 경기의 변동이 큰 산업입니다. HRSG 제작 분야는 복합화력발전 설비로 화력발전소를 건설하는 Global 에너지 관련기업 (Siemens, GE 등)에 배열회수보일러를 설계/제작하여 공급하는 형태로 이루어져 왔으며, 최근에는 국내 EPC사의 발전플랜트 시장 진출 확대에 따라 주요 고객이 GT-OEM에서 국내 EPC로 옮겨지는 추세입니다. 한편, 레미콘은 토목, 건축공사에 사용되는 기초 교착자재로서 제품의 응결이 빨라 출하지에서 사용지까지90분 이내의 거리에 위치해야 하는 등 시간 및 거리 제한적인 제품인 바 일정지역 내 레미콘 업체들간 경쟁이 이루어지고 있는 특징이 있습니다.

(4) 조직도

제출일 현재 지배기업인 두산중공업의 조직도는 아래와 같습니다.

|

|

전사조직도(2014.12.31) |

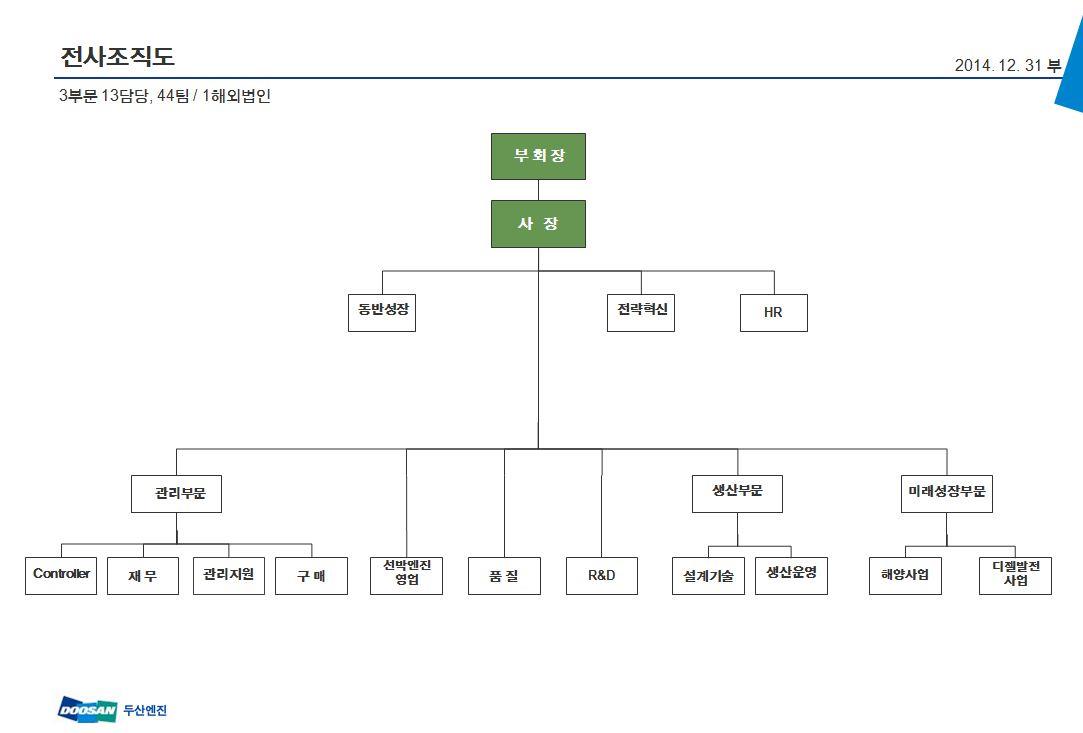

주요 종속기업의 조직도는 아래와 같습니다.

【두산인프라코어】

(2014년 129월 30일 기준)

| 부문/BG | 비고 |

|---|---|

| 기술본부 | 제품/기술 연구개발 |

| 영업본부 (건기) | 굴삭기 등 판매 및 지원 |

| Operation본부 (건기) | 굴삭기 등 생산 및 품질 관리, 구매/물류 |

| 공작기계 BG | 공작기계 등 생산 및 판매 |

| 엔진 BG | 디젤엔진 등 생산 및 판매 |

| 기획조정실 | 전략 기획 및 조정 기능 |

| 경영관리본부 | 재무관리, 경영진단, 시설관리, EHS 등 지원 기능 |

| 직할 | HR 업무, 정보 시스템 (IDS) 지원 |

【두산엔진】

|

|

두산엔진 조직도(2014년말) |

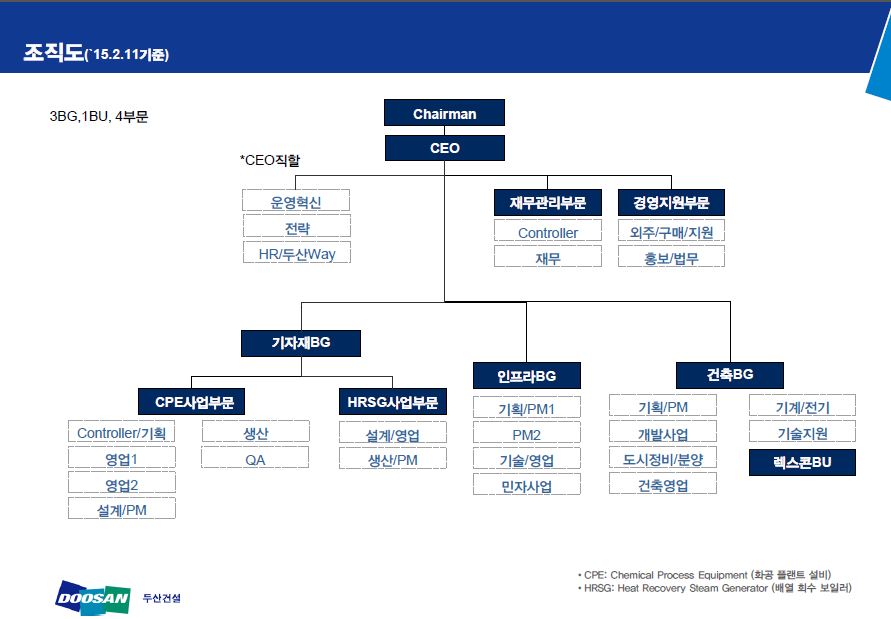

【두산건설】

|

|

두산건설 조직도(2015.2.11) |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

가. 해당 사업연도의 영업상황의 개요

- 'III. 경영참고사항'의 '1.사업의 개요'의 '나. 회사의 현황' 참조

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ자본변동표ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)ㆍ현금흐름표

1) 연결재무제표

| 연 결 재 무 상 태 표 | |

| 제 52 기말 2014년 12월 31일 현재 | |

| 제 51 기말 2013년 12월 31일 현재 | |

두산중공업주식회사와 그 종속기업 |

(단위 : 원) |

| 과 목 | 주 석 | 제52(당)기말 | 제51(전)기말 | ||

|---|---|---|---|---|---|

| 자 산 | |||||

| Ⅰ. 유동자산 | 10,812,341,341,836 | 11,174,222,538,459 | |||

| 1. 현금및현금성자산 | 4, 5, 10 | 1,297,560,213,962 | 942,761,662,374 | ||

| 2. 단기금융상품 | 4, 5, 10, 34 | 591,481,515,302 | 777,857,734,507 | ||

| 3. 단기투자증권 | 4, 6, 10 | 31,385,470,088 | 11,917,827,393 | ||

| 4. 매출채권 | 4, 7, 10, 26, 35 | 2,521,793,239,668 | 2,776,055,294,417 | ||

| 5. 미청구공사 | 26 | 2,078,028,129,655 | 2,341,388,036,045 | ||

| 6. 미수금 | 4, 7, 10, 35 | 331,073,026,441 | 399,665,688,714 | ||

| 7. 선급금 | 7 | 623,678,714,210 | 570,231,903,673 | ||

| 8. 선급비용 | 97,716,964,385 | 119,671,338,313 | |||

| 9. 단기대여금 | 4, 7, 10, 35 | 541,593,602,039 | 617,545,492,572 | ||

| 10. 파생상품평가자산 | 4, 9, 10 | 37,340,410,136 | 123,034,100,744 | ||

| 11. 확정계약자산 | 9 | 64,068,051,449 | 22,095,293,873 | ||

| 12. 재고자산 | 8 | 2,331,909,520,735 | 2,205,794,006,937 | ||

| 13. 기타유동자산 | 4, 7, 10 | 264,712,483,766 | 243,191,832,090 | ||

| 14. 매각예정비유동자산 | 37 | - | 23,012,326,807 | ||

| Ⅱ. 비유동자산 | 16,739,565,170,467 | 16,551,257,576,292 | |||

| 1. 장기금융상품 | 4, 5, 10 | 84,712,208,686 | 87,452,362,744 | ||

| 2. 장기투자증권 | 4, 6, 10, 34 | 187,942,074,247 | 200,132,851,400 | ||

| 3. 관계기업 및 공동기업 투자 |

11, 34 | 226,744,904,296 | 312,921,350,015 | ||

| 4. 장기대여금 | 4, 7, 10, 35 | 719,430,932,517 | 519,007,967,286 | ||

| 5. 유형자산 | 2, 12, 34 | 7,190,139,774,839 | 7,231,823,590,854 | ||

| 6. 무형자산 | 13 | 6,863,345,310,432 | 6,924,583,095,371 | ||

| 7. 투자부동산 | 14, 34 | 68,163,327,038 | 69,939,577,561 | ||

| 8. 파생상품평가자산 | 4, 9, 10 | 27,913,927,369 | 119,236,994,110 | ||

| 9. 확정계약자산 | 9 | 56,626,716,041 | 31,003,113,369 | ||

| 10. 보증금 | 4, 7, 10 | 309,024,141,234 | 245,391,277,932 | ||

| 11. 이연법인세자산 | 31 | 944,406,898,458 | 752,356,463,180 | ||

| 12. 기타비유동자산 | 4, 7, 10 | 61,114,955,310 | 57,408,932,470 | ||

| 자 산 총 계 | 27,551,906,512,303 | 27,725,480,114,751 | |||

| 부 채 | |||||

| I. 유동부채 | 11,132,072,630,704 | 10,572,273,744,543 | |||

| 1. 매입채무 | 4, 10, 35 | 2,691,130,566,041 | 2,285,172,690,453 | ||

| 2. 단기차입금 | 4, 10, 15, 34 | 2,937,464,808,128 | 2,401,143,971,677 | ||

| 3. 유동화채무 | 4, 10, 15, 35 | 397,347,705,208 | 270,000,000,000 | ||

| 4. 미지급금 | 4, 10, 35 | 720,622,823,183 | 630,132,663,407 | ||

| 5. 선수금 | 361,265,911,412 | 429,706,500,550 | |||

| 6. 초과청구공사 | 26 | 1,120,201,735,582 | 1,658,024,496,845 | ||

| 7. 예수금 | 116,998,812,277 | 68,062,469,620 | |||

| 8. 미지급비용 | 4, 10 | 488,643,525,511 | 510,816,836,799 | ||

| 9. 당기법인세부채 | 69,207,517,934 | 186,279,450,215 | |||

| 10. 유동성장기부채 | 4, 10, 15, 34 | 1,661,163,514,293 | 1,535,151,584,309 | ||

| 11. 파생상품평가부채 | 4, 9, 10 | 185,685,205,347 | 119,688,709,263 | ||

| 12. 확정계약부채 | 9 | 65,365,984,651 | 190,652,648,109 | ||

| 13. 기타충당부채 | 17 | 137,223,875,500 | 147,587,636,606 | ||

| 14. 기타유동부채 | 4, 10 | 179,750,645,637 | 139,854,086,690 | ||

| II. 비유동부채 | 8,742,832,161,667 | 9,241,412,168,643 | |||

| 1. 사채 | 4, 10, 15, 34 | 3,009,799,381,248 | 2,887,157,633,453 | ||

| 2. 장기차입금 | 4, 10, 15, 34 | 3,597,626,371,249 | 4,287,909,733,652 | ||

| 3. 장기유동화채무 | 4, 10, 15, 35 | 42,677,714,962 | - | ||

| 4. 장기미지급금 | 4, 10 | 51,247,058,484 | 47,405,256,022 | ||

| 5. 퇴직급여채무 | 2, 16 | 1,020,609,311,678 | 930,390,792,822 | ||

| 6. 예수보증금 | 4, 10 | 223,675,032,387 | 255,307,344,867 | ||

| 7. 파생상품평가부채 | 4, 9, 10 | 128,730,391,781 | 86,766,639,332 | ||

| 8. 확정계약부채 | 9 | 26,648,783,925 | 76,128,783,708 | ||

| 9. 이연법인세부채 | 31 | 82,460,285,676 | 173,871,721,051 | ||

| 10. 기타충당부채 | 17 | 237,747,776,849 | 270,763,381,188 | ||

| 11. 기타비유동부채 | 4, 10 | 321,610,053,428 | 225,710,882,548 | ||

| 부 채 총 계 | 19,874,904,792,371 | 19,813,685,913,186 | |||

| 자 본 | |||||

| I. 지배기업 소유주지분 | 4,659,419,568,882 | 4,726,636,500,447 | |||

| 1. 자본금 | 1, 18 | 596,808,980,000 | 530,791,280,000 | ||

| 2. 자본잉여금 | 19 | 1,828,284,636,585 | 1,521,655,341,205 | ||

| 3. 기타자본항목 | 20 | (101,795,674,821) | (13,188,236,134) | ||

| 4. 기타포괄손익누계액 | 2, 6, 9, 10, 21 | 220,918,859,061 | 324,556,819,190 | ||

| 5. 이익잉여금 | 22 | 2,115,202,768,057 | 2,362,821,296,186 | ||

| II. 비지배지분 | 3,017,582,151,050 | 3,185,157,701,118 | |||

| 1. 신종자본증권 | 23 | 508,259,603,649 | 508,259,603,649 | ||

| 2. 기타비지배지분 | 2, 23 | 2,509,322,547,401 | 2,676,898,097,469 | ||

| 자 본 총 계 | 7,677,001,719,932 | 7,911,794,201,565 | |||

| 부 채 와 자 본 총 계 | 27,551,906,512,303 | 27,725,480,114,751 | |||

| 별첨 주석은 본 연결재무제표의 일부입니다. |

| 연 결 손 익 계 산 서 | |

| 제 52 기 2014년 1월 1일부터 2014년 12월 31일까지 | |

| 제 51 기 2013년 1월 1일부터 2013년 12월 31일까지 | |

두산중공업주식회사와 그 종속기업 |

(단위 : 원) |

| 과 목 | 주 석 | 제52(당)기 | 제51(전)기 | ||

|---|---|---|---|---|---|

| Ⅰ. 매출액 | 24, 25, 26, 35 | 18,127,522,740,877 | 19,208,173,507,456 | ||

| Ⅱ. 매출원가 | 27, 35 | 15,045,185,645,865 | 16,021,590,971,115 | ||

| Ⅲ. 매출총이익 | 3,082,337,095,012 | 3,186,582,536,341 | |||

| 판매비와관리비 | 10, 27, 28 | 2,194,098,255,309 | 2,228,510,805,119 | ||

| Ⅳ. 영업이익 | 24 | 888,238,839,703 | 958,071,731,222 | ||

| 금융수익 | 10, 29 | 922,702,760,511 | 1,056,743,438,486 | ||

| 금융원가 | 10, 29 | 1,775,057,342,066 | 1,770,132,965,167 | ||

| 기타영업외수익 | 10, 30 | 139,848,397,991 | 144,397,423,635 | ||

| 기타영업외비용 | 10, 30 | 281,984,541,568 | 271,371,858,594 | ||

| 지분법손익 | 11 | (79,859,494,061) | (47,619,865,974) | ||

| Ⅴ. 법인세비용차감전 순이익(손실) |

(186,111,379,490) | 70,087,903,608 | |||

| 법인세비용(이익) | 31 | (100,636,032,310) | 51,425,077,676 | ||

| Ⅵ. 당기순이익(손실) | 24 | (85,475,347,180) | 18,662,825,932 | ||

| Ⅶ. 당기순이익(손실)의 귀속 | |||||

| 지배기업 소유주지분 | (94,675,179,547) | 69,223,510,612 | |||

| 비지배지분 | 9,199,832,367 | (50,560,684,680) | |||

| Ⅷ. 지배기업 소유주지분 주당손익 |

|||||

| 기본주당이익(손실) | 32 | (1,082) | 772 | ||

| 희석주당이익(손실) | 32 | (1,082) | 772 | ||

| 별첨 주석은 본 연결재무제표의 일부입니다. |

|

연 결 포 괄 손 익 계 산 서 |

|

| 제 52 기 2014년 1월 1일부터 2014년 12월 31일까지 | |

| 제 51 기 2013년 1월 1일부터 2013년 12월 31일까지 | |

두산중공업주식회사와 그 종속기업 |

(단위 : 원) |

| 과 목 | 주 석 | 제52(당)기 | 제51(전)기 | ||

|---|---|---|---|---|---|

| Ⅰ. 당기순이익(손실) | (85,475,347,180) | 18,662,825,932 | |||

| Ⅱ. 기타포괄손익 | (339,645,498,514) | 845,763,847,903 | |||

| 1. 후속적으로 당기손익으로 재분류되지 않는 항목: |

(110,653,424,631) | 1,012,330,726,069 | |||

| 순확정급여부채의 재측정요소 | 16 | (110,461,283,972) | 141,473,301,425 | ||

| 토지재평가차익 | 12 | (192,140,659) | 870,857,424,644 | ||

| 2. 후속적으로 당기손익으로 재분류되는 항목: |

(228,992,073,883) | (166,566,878,166) | |||

| 매도가능금융자산평가손익 | 6, 10 | 1,496,857,115 | (19,947,267,764) | ||

| 파생상품평가손익 | 9, 10 | (3,822,332,135) | (50,657,406,284) | ||

| (부의)지분법자본변동 | 11 | (2,626,931) | (3,131,825,306) | ||

| 해외사업환산손익 | (226,663,971,932) | (92,830,378,812) | |||

| Ⅲ. 총포괄이익(손실) | (425,120,845,694) | 864,426,673,835 | |||

| Ⅳ. 총포괄이익(손실)의 귀속 | |||||

| 지배기업 소유주지분 | (277,122,175,008) | 728,097,030,565 | |||

| 비지배지분 | (147,998,670,686) | 136,329,643,270 | |||

| 별첨 주석은 본 연결재무제표의 일부입니다. |

| 연 결 자 본 변 동 표 | |

| 제 52 기 2014년 1월 1일부터 2014년 12월 31일까지 | |

| 제 51 기 2013년 1월 1일부터 2013년 12월 31일까지 | |

두산중공업주식회사와 그 종속기업 |

(단위 : 원) |

| 과 목 | 자본금 | 자본잉여금 | 기타자본 항목 |

기타포괄손익 누계액 |

이익잉여금 | 비지배지분 | 총 계 |

|---|---|---|---|---|---|---|---|

| 2013.1.1(전기초) | 529,281,335,000 | 1,388,235,128,479 | (130,898,969,345) | (275,358,393,813) | 2,307,483,981,169 | 2,167,716,801,708 | 5,986,459,883,198 |

| 총포괄손익: | |||||||

| 당기순이익(손실) | - | - | - | - | 69,223,510,612 | (50,560,684,680) | 18,662,825,932 |

| 순확정급여부채의 재측정요소 | - | - | - | - | 58,821,074,484 | 82,652,226,941 | 141,473,301,425 |

| 매도가능금융자산평가손익 | - | - | - | (16,948,721,673) | - | (2,998,546,091) | (19,947,267,764) |

| 파생상품평가손익 | - | - | - | (39,443,253,772) | - | (11,214,152,512) | (50,657,406,284) |

| 지분법자본변동 | - | - | - | (2,759,877,145) | - | (371,948,161) | (3,131,825,306) |

| 해외사업환산손익 | - | - | - | (75,377,416,616) | - | (17,452,962,196) | (92,830,378,812) |

| 토지재평가차익 | 734,444,482,209 | 137,232,466 | 136,275,709,969 | 870,857,424,644 | |||

| 소 계 | - | - | - | 599,915,213,003 | 128,181,817,562 | 136,329,643,270 | 864,426,673,835 |

| 연차배당 | - | - | - | - | (66,782,821,500) | - | (66,782,821,500) |

| 자기주식의 처분 | - | 138,453,881,054 | 117,261,964,907 | - | - | - | 255,715,845,961 |

| 유상증자 | 1,503,445,000 | 11,110,458,550 | - | - | - | - | 12,613,903,550 |

| 주식선택권 | 6,500,000 | 1,680,183,612 | 2,373,021,858 | - | - | - | 4,059,705,470 |

| 종속기업의 유상증자 | - | (15,873,883,811) | (893,975,027) | - | - | 900,683,691,982 | 883,915,833,144 |

| 종속기업의 자기주식 취득 | - | (430,635,167) | - | - | - | (11,337,366,949) | (11,768,002,116) |

| 신종자본증권의 배당 | - | - | - | - | (6,061,681,045) | (7,477,714,955) | (13,539,396,000) |

| 기타 | - | (1,519,791,512) | (1,030,278,527) | - | - | (757,353,938) | (3,307,423,977) |

| 2013.12.31(전기말) | 530,791,280,000 | 1,521,655,341,205 | (13,188,236,134) | 324,556,819,190 | 2,362,821,296,186 | 3,185,157,701,118 | 7,911,794,201,565 |

| 2014.1.1(당기초) | 530,791,280,000 | 1,521,655,341,205 | (13,188,236,134) | 324,556,819,190 | 2,362,821,296,186 | 3,185,157,701,118 | 7,911,794,201,565 |

| 총포괄손익: | |||||||

| 당기순이익(손실) | - | - | - | - | (94,675,179,547) | 9,199,832,367 | (85,475,347,180) |

| 순확정급여부채의 재측정요소 | - | - | - | - | (78,809,035,332) | (31,652,248,640) | (110,461,283,972) |

| 매도가능금융자산평가손익 | - | - | - | 1,225,076,566 | - | 271,780,549 | 1,496,857,115 |

| 파생상품평가손익 | - | - | - | 22,759,131,454 | - | (26,581,463,589) | (3,822,332,135) |

| 지분법자본변동 | - | - | - | (285,147,403) | - | 282,520,472 | (2,626,931) |

| 해외사업환산손익 | - | - | - | (127,258,420,339) | - | (99,405,551,593) | (226,663,971,932) |

| 토지재평가차익 | - | - | - | (78,600,407) | - | (113,540,252) | (192,140,659) |

| 소 계 | - | - | - | (103,637,960,129) | (173,484,214,879) | (147,998,670,686) | (425,120,845,694) |

| 연차배당 | - | - | - | - | (74,134,313,250) | - | (74,134,313,250) |

| 유상증자 | 66,017,700,000 | 306,661,174,818 | - | - | - | - | 372,678,874,818 |

| 주식선택권 | - | 3,833,716,128 | (1,152,593,529) | - | - | - | 2,681,122,599 |

| 종속기업의 배당 | - | - | - | - | - | (28,418,000,000) | (28,418,000,000) |

| 종속기업의 자기주식거래 | - | (6,431,255,653) | (85,639,596,240) | - | - | 10,360,243,563 | (81,710,608,330) |

| 종속기업 투자주식의 취득 | - | - | (1,461,576,738) | - | - | (3,301,762,262) | (4,763,339,000) |

| 종속기업의 유상증자 | - | (70,366,602) | (56,319,012) | - | - | 126,685,614 | - |

| 종속기업의 전환사채발행 | - | 1,407,042,703 | - | - | - | 262,245,117 | 1,669,287,820 |

| 기타 | - | 1,228,983,986 | (297,353,168) | - | - | 1,393,708,586 | 2,325,339,404 |

| 2014.12.31(당기말) | 596,808,980,000 | 1,828,284,636,585 | (101,795,674,821) | 220,918,859,061 | 2,115,202,768,057 | 3,017,582,151,050 | 7,677,001,719,932 |

| 별첨 주석은 본 연결재무제표의 일부입니다. |

| 연 결 현 금 흐 름 표 | |

| 제 52 기 2014년 1월 1일부터 2014년 12월 31일까지 | |

| 제 51 기 2013년 1월 1일부터 2013년 12월 31일까지 | |

두산중공업주식회사와 그 종속기업 |

(단위 : 원) |

| 과 목 | 제52(당)기 | 제51(전)기 | ||

|---|---|---|---|---|

| Ⅰ. 영업활동현금흐름 | 603,808,922,454 | 150,437,826,314 | ||

| 1. 영업에서 창출된 현금(주석 36) | 1,399,114,247,015 | 871,850,798,660 | ||

| (1) 당기순이익(손실) | (85,475,347,180) | 18,662,825,932 | ||

| (2) 조정 | 1,830,501,922,424 | 1,777,624,103,190 | ||

| (3) 영업활동으로 인한 자산부채의 변동 |

(345,912,328,229) | (924,436,130,462) | ||

| 2. 이자수취 | 55,528,847,058 | 65,650,972,160 | ||

| 3. 이자지급 | (618,203,026,965) | (700,940,713,445) | ||

| 4. 배당금수취 | 1,558,270,393 | 5,624,266,779 | ||

| 5. 법인세의 납부 | (234,189,415,047) | (91,747,497,840) | ||

| Ⅱ. 투자활동현금흐름 | (544,738,511,865) | (1,048,383,347,463) | ||

| 1. 투자활동으로 인한 현금유입액 | 668,610,861,316 | 616,858,058,290 | ||

| (1) 단기금융상품의 처분 | 288,798,834,598 | 139,897,985,814 | ||

| (2) 단기투자증권의 처분 | 73,071,978,911 | 47,109,274,754 | ||

| (3) 단기대여금의 회수 | 181,531,790,623 | 119,408,535,287 | ||

| (4) 장기금융상품의 처분 | 4,431,747,297 | 9,611,466,277 | ||

| (5) 장기투자증권의 처분 | 6,911,704,798 | 93,255,887,013 | ||

| (6) 장기대여금의 회수 | 78,556,516,994 | 27,494,654,224 | ||

| (7) 관계기업투자의 처분 | 6,474,033,289 | - | ||

| (8) 유형자산의 처분 | 14,126,457,253 | 109,620,267,563 | ||

| (9) 무형자산의 처분 | 3,555,188,974 | 4,424,797,402 | ||

| (10) 투자부동산의 처분 | 1,486,728,579 | 56,475,398,106 | ||

| (11) 매각예정비유동자산의 처분 | 9,665,880,000 | 4,872,000,000 | ||

| (12) 연결범위의 변동 | - | 4,687,791,850 | ||

| 2. 투자활동으로 인한 현금유출액 | (1,213,349,373,181) | (1,665,241,405,753) | ||

| (1) 단기금융상품의 취득 | (95,207,452,344) | (426,032,782,232) | ||

| (2) 단기투자증권의 취득 | (65,228,155,478) | (39,282,339,734) | ||

| (3) 단기대여금의 대여 | (104,582,725,328) | (389,349,882,306) | ||

| (4) 장기금융상품의 취득 | (1,117,551,401) | (22,234,079,904) | ||

| (5) 장기투자증권의 취득 | (20,269,579,917) | (28,438,447,392) | ||

| (6) 장기대여금의 대여 | (293,311,264,050) | (22,196,476,852) | ||

| (7) 관계기업투자의 취득 | (268,400,000) | (72,999,741,669) | ||

| (8) 유형자산의 취득 | (372,668,244,664) | (401,455,378,897) | ||

| (9) 무형자산의 취득 | (260,695,999,999) | (262,340,746,210) | ||

| (10) 투자부동산의 취득 | - | (911,530,557) | ||

| Ⅲ. 재무활동현금흐름 | 326,347,849,486 | 4,013,982,789 | ||

| 1. 재무활동으로 인한 현금유입액 | 5,477,657,268,169 | 4,407,035,042,324 | ||

| (1) 단기차입금의 순증가 | 550,935,632,821 | - | ||

| (2) 유동화사채의 차입 | 30,000,000,000 | 117,000,000,000 | ||

| (3) 유동화채무의 차입 | 1,028,000,000,000 | 620,000,000,000 | ||

| (4) 사채의 발행 | 649,688,561,247 | 1,155,801,483,500 | ||

| (5) 장기차입금의 차입 | 2,842,390,469,873 | 1,330,355,765,610 | ||

| (6) 자기주식 처분 | - | 299,918,800,070 | ||

| (7) 종속기업의 자기주식 처분 | 3,963,729,410 | - | ||

| (8) 유상증자 | 372,678,874,818 | - | ||

| (9) 종속기업의 유상증자 | - | 883,915,833,144 | ||

| (10) 주식선택권의 행사 | - | 43,160,000 | ||

| 2. 재무활동으로 인한 현금유출액 | (5,151,309,418,683) | (4,403,021,059,535) | ||

| (1) 단기차입금의 순감소 | - | (17,005,645,675) | ||

| (2) 유동성장기부채의 상환 | (2,000,330,435,447) | (2,336,435,388,570) | ||

| (3) 유동화채무의 상환 | (829,350,000,000) | (656,800,000,000) | ||

| (4) 사채의 상환 | (137,771,678,621) | (310,174,143,523) | ||

| (5) 장기차입금의 상환 | (1,990,867,314,625) | (982,493,058,161) | ||

| (6) 배당금의 지급 | (74,134,313,250) | (66,782,821,500) | ||

| (7) 종속기업의 배당금 지급 | (28,418,000,000) | (17,862,000,000) | ||

| (8) 종속기업지분의 추가 취득 | (4,763,339,000) | (3,699,999,990) | ||

| (9) 종속기업의 자기주식 취득 | (85,674,337,740) | (11,768,002,116) | ||

| IV. 현금및현금성자산의 환율변동으로 인한 효과 |

(30,619,708,487) | 9,541,490,600 | ||

| V. 현금및현금성자산의 순증가(감소) (Ⅰ+Ⅱ+Ⅲ+Ⅳ) |

354,798,551,588 | (884,390,047,760) | ||

| VI. 기초 현금및현금성자산 | 942,761,662,374 | 1,827,151,710,134 | ||

| VII. 기말 현금및현금성자산 | 1,297,560,213,962 | 942,761,662,374 | ||

| 별첨 주석은 본 연결재무제표의 일부입니다. |

주석

| 제 52 기 2014년 1월 1일부터 2014년 12월 31일까지 |

| 제 51 기 2013년 1월 1일부터 2013년 12월 31일까지 |

두산중공업주식회사와 그 종속기업 |

1. 일반사항

1-1 지배기업의 개요

두산중공업주식회사(이하 "지배기업")는 1962년 9월 20일에 설립되어 발전설비, 산업설비, 주단조품, 제철, 제강품의 제조 및 판매업과 종합건설업 등을 주요 사업으로 영위하고 있으며, 경상남도 창원시에 본사를 두고 있습니다. 지배기업은 2000년 10월 25일 주식을 한국거래소가 개설한 유가증권시장에 상장하였으며, 당기말 현재 주요 주주는 (주)두산(36.82%) 등으로 구성되어 있습니다.

1-2 종속기업의 현황

보고기간말 현재 지배기업의 연결대상 종속기업의 현황은 다음과 같습니다.

| 기업명 | 주요 영업활동 | 소재국가 | 지배기업 등이 소유한 지분율(%)(주1) |

비지배지분이 보유한 소유 지분율(%)(주1) |

결산일 (주2) |

||

|---|---|---|---|---|---|---|---|

| 당기 | 전기 | 당기 | 전기 | ||||

| (주)두산에이엠씨 | 부동산개발업 | 한국 | 100 | 100 | - | - | 12월 31일 |

| Doosan Heavy Industries Vietnam Co., Ltd. |

기타기계 및 장비제조업 | 베트남 | 100 | 100 | 3.89 | 3.74 | " |

| HF Controls Corp. | 제조업 | 미국 | 100 | 100 | - | - | " |

| PT. Doosan Heavy Industries Indonesia | 제조업 | 인도네시아 | 55 | 55 | 45 | 45 | " |

| Doosan Heavy Industries Japan Corp. | 도소매업 | 일본 | 100 | 100 | - | - | " |

| S.C. Doosan IMGB S.A. | 제조업 | 루마니아 | 99.85 | 99.76 | 0.15 | 0.24 | " |

| Doosan Enpure Ltd. | 엔지니어링 및 서비스 | 영국 | 100 | 100 | - | - | " |

| Doosan Construction Site Solutions Vietnam Co., Ltd. |

장비임대업 | 베트남 | 100 | 100 | - | - | " |

| Doosan Power Systems India Private Ltd. |

엔지니어링 및 서비스 | 인도 | 100 | 100 | - | - | 3월 31일 |

| Doosan Heavy Industries America Holdings Inc. |

지주회사 | 미국 | 100 | 100 | - | - | 12월 31일 |

| Doosan Hydro Technology Inc. | 제조업 | 미국 | 100 | 100 | - | - | " |

| Doosan Engineering & Services LLC | 엔지니어링 및 서비스 | 미국 | 100 | 100 | - | - | " |

| Doosan Heavy Industries America Corp. | 도소매업 | 미국 | 100 | 100 | - | - | " |

| Doosan ATS Amercia, LLC | 엔지니어링 및 서비스 | 미국 | 100 | - | - | - | " |

| Doosan Skoda Power s.r.o | 제조업 | 체코 | 100 | 100 | - | - | " |

| Skoda Power Private Ltd. | 엔지니어링 | 인도 | 100 | 100 | - | - | 3월 31일 |

| Doosan Power Systems Pension Trustee Co. Ltd. |

전문서비스업 | 영국 | 100 | 100 | - | - | 12월 31일 |

| Doosan Power Systems Overseas Investments Ltd. |

지주회사 | 영국 | 100 | 100 | - | - | " |

| Doosan Babcock Ltd. | 엔지니어링 및 서비스 | 영국 | 100 | 100 | - | - | " |

| Doosan Power Systems Holdings Ltd. | 지주회사 | 영국 | 100 | 100 | - | - | " |

| Doosan Power Systems Europe Limited GmbH |

엔지니어링 및 서비스 | 독일 | 100 | 100 | - | - | " |

| Doosan Power Systems Czech Investment a.s. |

지주회사 | 체코 | 100 | 100 | - | - | " |

| Doosan Power Systems Americas LLC | 엔지니어링 및 서비스, 도소매업 | 미국 | 100 | 100 | - | - | " |

| Doosan Lentjes UK Limited | 전문서비스업 | 영국 | 100 | 100 | 0.96 | 0.96 | " |

| Doosan Lentjes GmbH | 엔지니어링 및 서비스 | 독일 | 99.04 | 99.04 | 0.96 | 0.96 | " |

| Doosan Power Systems S.A. (이하 "DPS S.A.") |

지주회사 | 룩셈부르크 | 100 | 100 | - | - | " |

| Doosan Babcock Energy Technologies (Shanghai) Ltd. |

엔지니어링 및 서비스 | 중국 | 100 | 100 | - | - | " |

| Doosan Babcock Energy Services (Overseas) Ltd. |

엔지니어링 및 서비스 | 영국 | 100 | 100 | - | - | " |

| Doosan Babcock Energy Polska Sp z.o.o. |

엔지니어링 및 서비스 | 폴란드 | 98.91 | 98.91 | 1.09 | 1.09 | " |

| Doosan Babcock Energy Germany GmbH |

엔지니어링 및 서비스 | 독일 | 100 | 100 | - | - | " |

| Doosan Lentjes Czech s.r.o | 전문서비스업 | 체코 | 100 | 100 | 0.96 | 0.96 | " |

| AE & E Lentjes Belgie N.V. | 휴면법인 | 벨기에 | 100 | 100 | 0.96 | 0.96 | " |

| Doosan Power Systems (Scotland) Ltd. Partnership |

부동산업 | 영국 | 100 | 100 | - | - | " |

| Doosan Babcock General Maintenance Services LLC (주3) |

전문서비스업 | 아랍 에미리트 |

49 | - | 51 | - | " |

| Doosan Babcock WLL (주3) | 전문서비스업 | 카타르 | 49 | 49 | 51 | 51 | " |

| 두산인프라코어(주)와 그 종속기업 (주4) |

기타기계 및 장비제조업 | 한국 외 | 36.40 | 36.40 | 63.60 | 63.60 | " |

| 두산건설(주)와 그 종속기업 | 종합건설업 | 한국 외 | 84.29 | 84.90 | 15.71 | 15.10 | " |

| 두산엔진(주)와 그 종속기업 (주4) | 기타기계 및 장비제조업 | 한국 외 | 42.66 | 42.66 | 57.34 | 57.34 | " |

| (주1) 지배기업과 연결대상 종속기업(이하, "연결기업") 내 기업이 소유한 지분율은 연결실체 내 기업이 해당 종속기업에 대해 직접 보유하고 있는 지분을 단순합산한 지분을 의미하며, '비지배지분이 보유한 소유 지분율'은 지배기업의 소유주에게 직간접적으로 귀속되지 않는 지분을 의미하는 것으로, 각 종속기업의 100% 지분에서 연결실체 내 기업(또는 기업들)이 해당 종속기업에 대하여 직접 보유하고 있는 지분을 단순합산한 지분율을 차감하여 계산한 지분율과는 차이가 발생할 수 있습니다(즉, 비지배지분이 보유한 소유지분율은 "100% - 연결기업 내 기업이 소유한 유효지분율"을 의미함). |

| (주2) 종속기업의 현지 관련 법령에 따라 종속기업의 결산일이 지배기업과 동일하지 않은 경우, 연결재무제표 작성을 위해 지배기업과 동일한 보고기간종료일로 조정하여 이용하였습니다. |

| (주3) 지배기업의 소유지분율이 과반수 미만이나, 이사회 의결권 등을 고려하여 지배력이 있는 것으로 판단됩 니다. |

| (주4) 지배기업의 소유지분율이 과반수 미만이나, 나머지 주주의 지분율이 매우 낮고 넓게 분산되어 있으며, 과거 주주총회에서의 의결 양상을 고려하여 지배력이 있는 것으로 판단됩니다. |

1-3 주요 종속기업의 요약재무정보

당기의 주요 종속기업의 요약재무정보는 다음과 같습니다.

| (단위: 백만원) |

| 기업명 | 자산총액 | 부채총액 | 매출액 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|

| Doosan Heavy Industries Vietnam Co., Ltd. | 375,364 | 299,800 | 227,864 | (1,403) | 1,612 |

| HF Controls Corp. | 19,447 | 6,814 | 13,225 | 4,182 | 4,796 |

| Doosan Heavy Industries Japan Corp. | 36,096 | 33,747 | 2,935 | 256 | 43 |

| S.C. Doosan IMGB S.A. | 161,042 | 120,952 | 76,324 | (7,872) | (8,686) |

| Doosan Enpure Ltd. | 10,114 | 6,258 | 19,411 | 287 | 220 |

| Doosan Construction Site Solutions Vietnam Co., Ltd. |

12,663 | 746 | 3,022 | (791) | (471) |

| Doosan Power Systems India Private Ltd. | 519,031 | 390,883 | 582,712 | 7,267 | 9,709 |

| Doosan Heavy Industries America Holdings Inc. | 140,774 | 202 | - | 114 | 1,063 |

| Doosan Hydro Technology Inc. | 22,517 | 43,312 | 27,227 | (1,045) | (1,878) |

| Doosan Heavy Industries America Corp. | 75,986 | 21,421 | 3,844 | 399 | 2,579 |

| Doosan Skoda Power s.r.o | 607,158 | 255,789 | 440,251 | 85,266 | 65,935 |

| Doosan Power Systems Overseas Investments Ltd. |

87,757 | 99,168 | - | (2,099) | (2,099) |

| Doosan Babcock Ltd. | 1,947,918 | 1,125,676 | 834,931 | 10,456 | (28,995) |

| Doosan Power Systems Holdings Ltd. | 143,216 | - | - | 9,979 | 9,979 |

| Doosan Power Systems Europe Limited GmbH | 172,431 | 109,131 | - | (1,624) | (3,557) |

| Doosan Lentjes GmbH | 103,236 | 66,246 | 43,263 | (6,450) | (13,256) |

| DPS S.A. | 1,392,052 | 1,250,283 | 2,123 | 5,726 | 5,726 |

| Doosan Babcock Energy Polska Sp z.o.o. | 31,917 | 21,801 | 44,813 | 2,350 | 1,997 |

| Doosan Power Systems (Scotland) Ltd. Partnership |

29,568 | 1,448 | 3,308 | (1,017) | (1,017) |

| 두산인프라코어(주)와 그 종속기업 | 11,957,427 | 8,669,139 | 7,688,558 | 23,972 | (229,612) |

| 두산건설(주)와 그 종속기업 | 5,133,091 | 3,170,495 | 2,363,893 | (68,580) | (58,524) |

| 두산엔진(주)와 그 종속기업 | 1,540,297 | 839,595 | 888,826 | (42,231) | (89,531) |

1-4 중요한 비지배지분 관련 정보

종속기업에 대한 비지배지분이 지배기업에 중요한 경우, 해당 종속기업에 대한 비지배지분의 몫은 다음과 같습니다.

| (단위: 백만원) |

| 기업명 | 비지배지분에 배분된 당기순손익 |

누적 비지배지분 | 비지배지분에 배분된 배당금 |

|---|---|---|---|

| 두산인프라코어(주)와 그 종속기업 | 19,167 | 2,047,288 | (28,418) |

| 두산건설(주)와 그 종속기업 | 11,542 | 683,432 | - |

| 두산엔진(주)와 그 종속기업 | (21,480) | 313,708 | - |

1-5 비지배지분이 중요한 종속기업에 대한 현금흐름정보

비지배지분이 중요한 해당 종속기업의 현금흐름정보는 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 두산인프라코어(주)와 그 종속기업 | 두산건설(주)와 그 종속기업 |

두산엔진(주)와 그 종속기업 |

|---|---|---|---|

| Ⅰ. 영업활동으로 인한 현금흐름 | 231,296 | (4,914) | (85,536) |

| Ⅱ. 투자활동으로 인한 현금흐름 | (428,522) | (166,769) | 96,415 |

| Ⅲ. 재무활동으로 인한 현금흐름 | 281,367 | 180,950 | (7,660) |

| Ⅳ. 현금및현금성자산의 환율변동으로 인한 효과 | (9,026) | 110 | 185 |

| Ⅴ. 현금및현금성자산의 증가 (Ⅰ+Ⅱ+Ⅲ+Ⅳ) |

75,115 | 9,377 | 3,404 |

| Ⅵ. 기초의 현금및현금성자산 | 287,838 | 158,121 | 41,595 |

| Ⅶ. 기말의 현금및현금성자산 | 362,953 | 167,498 | 44,999 |

1-6 종속기업의 변동내역

당기 중 종속기업의 변동내역은 다음과 같습니다.

| 기업명 | 변동내역 | 변동사유 |

|---|---|---|

| Doosan Babcock Energy Scotland Ltd. | 감소 | 법인 청산 |

| Babcock Welding Products Ltd. | 감소 | 법인 청산 |

| Babcock Energy Ltd. | 감소 | 법인 청산 |

| Doosan Power Systems UK Investment Ltd. | 감소 | 법인 청산 |

| Doosan Power Systems Brazil Ltda | 감소 | 법인 청산 |

| Doosan Infracore U.K., Ltd. | 감소 | 법인 청산 |

| Goldwave Ltd. | 감소 | 법인 청산 |

| Goldwave Holdings Ltd. | 감소 | 법인 청산 |

| Geith Patents Ltd. | 감소 | 법인 청산 |

| (주)렉스콘 (주1) | 감소 | 연결실체간 합병 |

| Bobcat Parts Services GmbH (주2) | 감소 | 연결실체간 합병 |

| Doosan Beteiligungs GmbH (주2) | 감소 | 연결실체간 합병 |

| Bobcat Bensheim GmbH Co KG (주2) | 감소 | 연결실체간 합병 |

| Doosan Babcock General Maintenance Services LLC | 신규연결편입 | 신규설립법인 |

| Doosan Babcock WLL | 신규연결편입 | 지배력 획득 |

| Doosan ATS Amercia, LLC | 신규연결편입 | 신규설립법인 |

| Doosan Infracore Bobcat Ireland Ltd. | 신규연결편입 | 신규설립법인 |

| 두산인프라코어밥캣홀딩스 주식회사 | 신규연결편입 | 분할신설법인 |

| (주1) 당기 중 두산건설(주)와 합병되어 소멸되었습니다. |

| (주2) 당기 중 Doosan Holdings Germany GmbH로 합병되었으며, 합병후 Bobcat Bensheim GmbH 로 회사명을 변경하였습니다. |

1-7 연결대상에서 제외된 특수목적기업

연결기업은 특수목적기업과 차입거래를 하고 있습니다. 이러한 특수목적기업에 대하여 직ㆍ간접적으로 주식을 보유하고 있지 않으나, 특수목적기업의 위험과 효익 및 연결기업과의 실질적인 관계에 대한 평가를 고려할 때, 연결기업은 해당 특수목적기업을 지배하고 있다고 판단할 수 있습니다. 다만, 연결기업의 자산, 부채 및 손익에 미치는 영향이 중요하지 않아 연결대상에서 제외하고 있는 바, 보고기간말 현재 연결대상 종속기업에 포함되지 않은 특수목적기업은 다음과 같습니다.

(1) 당기말

| 기업명 | 업 종 | 지분율 | 소재국가 |

|---|---|---|---|

| 두산큐벡스제일차유한회사 | 자산유동화업 | - | 국내 |

| 디에스솔밭제이차주식회사 | 자산유동화업 | - | 국내 |

| 두산이엔씨제일차주식회사 | 자산유동화업 | - | 국내 |

| 디에스해운대프로젝트유한회사 | 자산유동화업 | - | 국내 |

| 파인트리시티제일차주식회사 | 자산유동화업 | - | 국내 |

| 에스디제일차주식회사 | 자산유동화업 | - | 국내 |

| 디에스솔밭제삼차주식회사 | 자산유동화업 | - | 국내 |

| 디에스에스오씨제일차유한회사 | 자산유동화업 | - | 국내 |

(2) 전기말

| 기업명 | 업 종 | 지분율 | 소재국가 |

|---|---|---|---|

| 두산큐벡스제일차유한회사 | 자산유동화업 | - | 국내 |

| 디에스강남분당유한회사 | 자산유동화업 | - | 국내 |

| 디에스솔밭제일차주식회사 | 자산유동화업 | - | 국내 |

| 두산이엔씨제일차주식회사 | 자산유동화업 | - | 국내 |

2. 중요한 회계정책 및 재무제표 작성기준

2-1 재무제표의 작성기준

지배기업 및 연결대상 종속기업(이하, "연결기업")의 재무제표는 '주식회사의 외부감사에 관한 법률'에 따라 제정된 한국채택국제회계기준에 따라 작성되었으며, 공정가치로 평가하는 토지 등 주석에서 별도로 기술하는 경우를 제외하고는 역사적 원가모형을 적용하고 있습니다. 본 연결재무제표는 원화로 표시되어 있으며 연결재무제표에 대한 주석을 제외하고는 원단위로 표시되어 있습니다.

2-2 연결기준

연결재무제표는 보고기간말 현재 지배기업 및 종속기업의 재무제표로 구성되어 있습니다. 지배력은 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 획득됩니다. 구체적으로 연결기업이 다음을 모두 갖는 경우에만 피투자자를 지배합니다.

- 피투자자에 대한 힘(즉 피투자자의 관련활동을 지시하는 현재의 능력을 갖게 하는 현존 권리)

- 피투자자에 대한 관여로 인한 변동이익에 대한 노출 또는 권리

- 투자자의 이익금액에 영향을 미치기 위하여 피투자자에 대하여 자신의 힘을 사용 하는 능력

피투자자의 의결권의 과반수 미만을 보유하고 있는 경우 연결기업은 피투자자에 대한 힘을 갖고 있는지를 평가할 때 다음을 포함한 모든 사실과 상황을 고려합니다.

- 투자자와 다른 의결권 보유자간의 계약상 약정

- 그 밖의 계약상 약정에서 발생하는 권리

- 연결기업의 의결권 및 잠재적 의결권

연결기업은 지배력의 세 가지 요소 중 하나 이상에 변화가 있음을 나타내는 사실과 상황이 있는 경우 피투자자를 지배하는지 재평가합니다. 종속기업에 대한 연결은 연결기업이 종속기업에 대한 지배력을 획득하는 시점부터 지배력을 상실하기 전까지 이루어집니다. 기중 취득하거나 처분한 종속기업의 자산, 부채, 수익 및 비용은 연결기업이 지배력을 획득한 날부터 연결기업이 종속기업을 더 이상 지배하지 않게 된 날까지 연결손익계산서 및 연결포괄손익계산서에 포함하고 있습니다.

당기순손익과 기타포괄손익의 각 구성요소는 비지배지분이 부(-)의 잔액이 되더라도지배기업의 소유주와 비지배지분에 귀속시키고 있습니다. 필요한 경우 종속기업의 회계정책을 연결기업과 일치시키기 위하여 종속기업의 재무제표를 수정하여 사용하고 있습니다. 연결기업간의 거래로 인해 발생한 모든 연결기업의 자산, 부채, 자본, 수익, 비용 및 현금흐름은 전액 제거하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있으며 만약 지배기업이 종속기업에 대한 지배력을 상실할 경우 다음과 같이 회계처리하고 있습니다.

- 영업권을 포함한 종속기업의 자산과 부채의 장부금액 제거

- 비지배지분의 장부금액 제거

- 자본에 계상된 누적환산차이의 제거

- 수령한 대가의 공정가치의 인식

- 보유하고 있는 투자지분의 공정가치 인식

- 상기 처리에 따른 차이를 손익으로 인식

- 종속기업과 관련하여 기타포괄손익으로 인식했던 지배기업의 지분을 연결기업이 해당 자산이나 부채를 직접 처분했을 경우와 동일하게 당기손익이나 이익잉여금으 로 재분류

2-3 제ㆍ개정된 기준서의 적용

연결기업의 회계정책은 당기부터 시행되는 다음 기업회계기준서의 제ㆍ개정내용을 제외하고는 전기와 동일하게 적용되었습니다.

제ㆍ개정된 기준서 및 해석서의 내용 및 동 기준서 및 해석서의 적용으로 인한 재무제표의 영향은 다음과 같습니다.

- 기업회계기준서 제1110호, 1112호 및 1027호 '투자기업'(개정)

- 기업회계기준서 제1032호 '금융상품: 표시'(개정) - 금융자산과 금융부채의 상계

- 기업회계기준서 제1036호 '자산손상'(개정) - 비금융자산의 회수가능액 공시

- 기업회계기준서 제1039호 '금융상품: 인식과 측정'(개정)

- 파생상품의 경개와 위험회피회계의 계속

- 기업회계기준해석서 제2121호 '부담금'(제정)

(1) 기업회계기준서 제1110호, 1112호 및 1027호 '투자기업'(개정)

동 개정사항은 기업은 자신이 지배하고 있는 모든 종속기업을 연결하여야 한다는 기업회계기준서 제1110호 '연결재무제표'의 일반원칙에 대한 예외규정이며, 지배기업이 투자기업의 정의를 충족하는 경우 종속기업을 연결하지 않고 공정가치로 측정하여 당기손익에 반영하도록 요구하는 것을 주요 내용으로 하고 있습니다. 그리고 투자기업과 관련된 새로운 공시규정들이 기업회계기준서 제1112호 '타 기업에 대한 지분의 공시'와 제1027호 '별도재무제표'에 도입되었습니다.

(2) 기업회계기준서 제1032호 '금융상품: 표시'(개정) - 금융자산과 금융부채의 상계

동 개정사항은 금융자산과 금융부채의 상계 표시와 관련된 규정의 의미를 명확히 하여 상계의 권리는 미래사건에 따른 조건부이어서는 안되며 약정기간 중 언제나 행사 가능하여야 하고 기업 자신과 거래상대방이 정상적인 사업과정인 경우 뿐만 아니라 채무불이행, 지급불능 등인 경우에도 집행가능하여야 한다는 것 등을 주요 내용으로 하고 있습니다.

(3) 기업회계기준서 제1036호 '자산손상'(개정) - 비금융자산의 회수가능액 공시

개정된 기준서는 기업회계기준서 제1036호에서 요구되는 공시사항에 대한 기업회계기준서 제1113호 제정으로 인한 의도하지 않은 결과를 제거하였습니다. 또한 동 기준서에서는 기중 손상차손이나 손상차손환입을 인식한 개별 자산이나 현금창출단위의 회수가능액에 대한 추가공시를 요구하고 있습니다.

(4) 기업회계기준서 제1039호 '금융상품: 인식과 측정'(개정) - 파생상품의 경개와 위험회피회계의 계속

동 개정사항은 법령이나 규정의 도입으로 파생상품의 원래 계약상대방을 중앙청산소또는 중앙청산소와의 청산효과를 내기 위한 거래상대방의 역할을 하는 기업으로 교체하고 일정 요건을 충족하는 경우에, 위험회피회계를 계속 적용하는 것을 허용하는 것을 주요 내용으로 하고 있습니다.

(5) 기업회계기준해석서 제2121호 '부담금'(제정)

동 해석서는 정부가 법규에 따라 기업들에게 부과하는 부담금과 관련된 부채는 법규에 명시된 부담금 납부를 유발하는 활동이 발생하는 시점에 인식하는 것을 주요 내용으로 하고 있습니다.

한편, 상기 기준서 및 해석서의 제ㆍ개정이 연결기업의 재무제표에 미치는 중요한 영향은 없습니다.

2-4 관계기업 및 공동기업 투자

관계기업은 연결기업이 유의적인 영향력을 행사할 수 있으나 지배력은 없는 회사로서, 일반적으로 의결권 있는 주식의 20%이상 50%이하를 소유하고 있는 경우에 해당되며, 공동기업은 연결기업이 계약상의 약정에 의하여 경제활동에 대한 지배력을 공유하고 있는 피투자기업으로, 경제활동에 대한 전략적 재무정책과 영업정책에 관한 의사결정에 지배력을 공유하고 있는 당사자(참여자) 전체의 동의가 필요합니다.

관계기업 및 공동기업(이하, 관계기업 등) 투자지분은 최초에 취득원가로 인식하고, 취득 후에는 지분법을 사용하여 회계처리하고 있습니다. 연결기업의 관계기업 등 투자금액은 취득 시 식별된 영업권을 포함하며, 손상차손누계액 차감 후 금액으로 표시합니다.

관계기업 등 투자의 취득 이후 발생하는 관계기업 손익에 대한 연결기업의 지분에 해당하는 금액은 당기손익으로 인식하고, 관계기업의 잉여금의 변동액 중 연결기업의 지분에 해당하는 금액은 잉여금에 인식합니다. 취득 후 누적변동액은 투자금액의 장부금액에서 조정합니다. 관계기업의 손실에 대한 연결기업의 지분이 기타 무담보 채권을 포함한 관계기업 투자금액과 동일하거나 초과하게 되면 연결기업은 의무가 있거나 관계기업을 대신하여 지불하여야 하는 경우를 제외하고는 더 이상의 손실을 인식하지 않습니다.

연결기업과 관계기업 등 간의 거래에서 발생한 미실현이익은 연결기업의 관계기업 등에 대한 지분에 해당하는 부분을 제거하고 있습니다. 미실현손실도 그 거래가 이전된 자산이 손상되었다는 증거를 제시하지 않는 경우 동일하게 제거되고 있습니다.

관계기업 또는 공동기업 등의 회계정책은 연결기업의 회계정책과의 일관성을 위해 필요한 경우 변경하여 적용하고 있습니다.

연결기업은 해외 소재 관계기업 등의 외회표시 재무제표를 해외사업장 외화환산을 준용하여 환산한 후 지분법을 적용하고 있습니다.원화 환산 자산에서 부채를 차감한 금액과 자본금액과의 차이 중 연결기업의 지분에 상당하는 금액은 지분법자본변동 (기타포괄손익누계액)으로 처리하고 있습니다.

2-5 외화환산

(1) 기능통화와 표시통화

연결기업은 연결기업 내 개별 기업의 재무제표에 포함되는 항목들에 대해 영업활동이 이루어지는 주된 경제환경에서의 통화(이하 "기능통화")를 이용하여 측정하고 있습니다. 연결재무제표 작성시 표시통화는 지배기업의 기능통화인 원화(KRW)입니다.

(2) 외화거래와 기말잔액의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 환산하고 있으며, 외화거래의 결제나 화폐성 외화자산 ㆍ부채의 결산기말 환산에서 발생하는 외화환산손익은 당기손익으로 인식하고 있습니다. 다만, 요건을 충족한 현금흐름위험회피와 해외사업장에 대한 순투자에 대한 위험회피금액은 자본항목으로 이연하고 있습니다.

(3) 연결기업 등의 외화환산

연결기업의 표시통화와 다른 기능통화를 가진 모든 해외사업장(지배기업과 다른 국가에서 또는 다른 통화로 영업활동을 하는 종속기업, 관계기업, 공동기업 및 지점을 의미함)의 경영성과와 재무상태는 다음과 같은 방법으로 연결기업의 보고통화로 환산하고 있습니다.

① 재무상태표의 자산과 부채는 보고기간말 현재의 마감환율로 환산하고 있습니다.

② 손익계산서의 수익과 비용은 해당 기간의 평균환율로 환산하고 있습니다. 다만, 이러한 평균환율이 거래일의 전반적인 누적환율효과에 대한 합리적인 근사치가 아닐경우에는 해당 거래일의 환율로 환산하고 있습니다.

③ 위 ①, ②의 환산에서 발생하는 외환차이는 별도의 자본항목으로 인식하고 있습니다.

해외사업장에 대한 순투자 및 그러한 투자에 대한 위험회피 수단으로 지정된 차입금또는 기타 통화상품에서 발생하는 외환차이는 자본항목으로 인식하고 있습니다. 해외사업장의 일부 또는 전부 처분으로 인하여 지배력을 상실하는 경우, 자본항목으로 인식한 순투자에 대한 외환차이는 손익계산서상 처분손익의 일부로 인식하고 있습니다. 해외사업장의 취득에서 발생하는 영업권과 공정가치 조정액은 취득하는 피투자기업의 자산ㆍ부채로 간주하며, 마감환율로 환산하고 있습니다.

2-6 현금및현금성자산

현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득일 현재 만기일이 3개월 이내에 도래하는 매우 유동적인 단기투자자산을 포함하고 있습니다. 한편, 당좌차월은 재무상태표상 '단기차입금' 계정에 포함됩니다.

2-7 금융자산

(1) 분류

연결기업은 금융자산을 그 조건 및 취득목적에 따라 당기손익인식금융자산, 대여금 및 수취채권, 매도가능금융자산, 만기보유금융자산으로 분류하고 있습니다. 연결기업의 경영진은 최초 인식시점에서 이러한 금융자산의 분류를 결정하고 있습니다.

① 당기손익인식금융자산

당기손익인식금융자산은 단기매매금융자산과 최초 인식시 당기손익금융자산으로 지정한 금융자산을 포함하고 있습니다. 단기간내 매각을 목적으로 취득한 금융자산은 단기매매금융자산으로 분류하고 있으며 주계약과 분리하여 회계처리하는 내재파생상품을 포함한 모든 파생상품은 해당 파생상품이 유효한 위험회피수단으로 지정되지 않는 한 단기매매금융자산으로 분류하고 있습니다. 이러한 범주의 자산은 결제시기에 따라 유동자산 및 비유동자산으로 분류하고 있습니다.

② 대여금 및 수취채권

대여금 및 수취채권은 지급금액이 확정되었거나 확정될 수 있으며 활성화된 시장에서 거래되지 않는 비파생금융자산입니다. 보고기간말 기준으로 만기가 12개월을 초과하는 경우에는 비유동자산으로 분류하며 이외의 경우 유동자산으로 분류하고 있습니다.

③ 매도가능금융자산

매도가능금융자산은 매도가능금융자산으로 지정하거나, 다른 범주에 포함되지 않은 비파생금융자산입니다. 매도가능금융자산은 보고기간말 기준으로 12개월 이내에 경영진이 처분할 의도가 있는 경우가 아니면 비유동자산으로 분류됩니다.

④ 만기보유금융자산

만기보유금융자산은 만기가 고정되었고 지급금액이 확정되었거나 확정될 수 있는 비파생금융자산으로서 만기까지 보유할 적극적인 의도와 능력이 있는 경우에 분류되는비파생금융자산입니다. 보고기간말 기준으로 만기가 12개월을 초과하는 경우에는 비유동자산으로 분류하며 이외의 경우 유동자산으로 분류하고 있습니다.

(2) 인식과 측정

금융자산은 일반적으로 계약당사자가 되는 때에 인식하며, 정형화된 금융자산의 매매거래는 매매일(연결기업이 자산을 매매하기로 약정한 날)에 인식하고 있습니다. 당기손익인식금융자산을 제외한 모든 금융자산은 최초 인식시점의 공정가치에 거래원가를 가산하여 인식하고 있습니다. 당기손익인식금융자산의 경우에는 최초에 공정가치로 인식하고 거래원가는 손익계산서에 비용처리하고 있습니다.

매도가능금융자산과 당기손익인식금융자산은 후속적으로 공정가치로 측정하고 있습니다. 대여금 및 수취채권과 만기보유증권은 유효이자율법을 사용하여 상각후원가로 측정하고 있습니다.

당기손익인식금융자산의 공정가치 변동에 따른 손익은 발생기간에 기타영업외손익으로 인식되며, 당기손익인식금융자산의 배당금수익은 연결기업이 배당금을 받을 권리가 확정되는 시점에 금융수익으로 인식하고 있습니다.