|

|

증권신고서 대표이사 확인 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| 금융위원회 귀중 | 2014년 6월 16일 |

| 회 사 명 : |

(주)한진중공업 |

| 대 표 이 사 : |

최성문, 이만영 |

| 본 점 소 재 지 : |

부산시 영도구 태종로 233 |

| (전 화)051-410-3114 | |

| (홈페이지) http://www.hanjinsc.com | |

| 작 성 책 임 자 : | (직 책) 상무 (성 명) 박승종 |

| (전 화) 02-450-8114 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주식 33,000,000주 | |

| 모집 또는 매출총액 : | 196,020,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)한진중공업 - 부산시 영도구 태종로 233 대우증권(주) - 서울특별시 영등포구 국제금융로 56 한국투자증권(주) - 서울특별시 영등포구 의사당대로 88 하나대투증권(주) - 서울특별시 영등포구 의사당대로 82 NH농협증권(주) - 서울 영등포구 국제금융로8길2 |

【 대표이사 등의 확인 】

|

|

증권신고서 대표이사 확인 |

요약정보

1. 핵심투자위험

| 구 분 | 내 용 |

| 사업위험 |

■ 조선부문 ■ 기타사업 부문 |

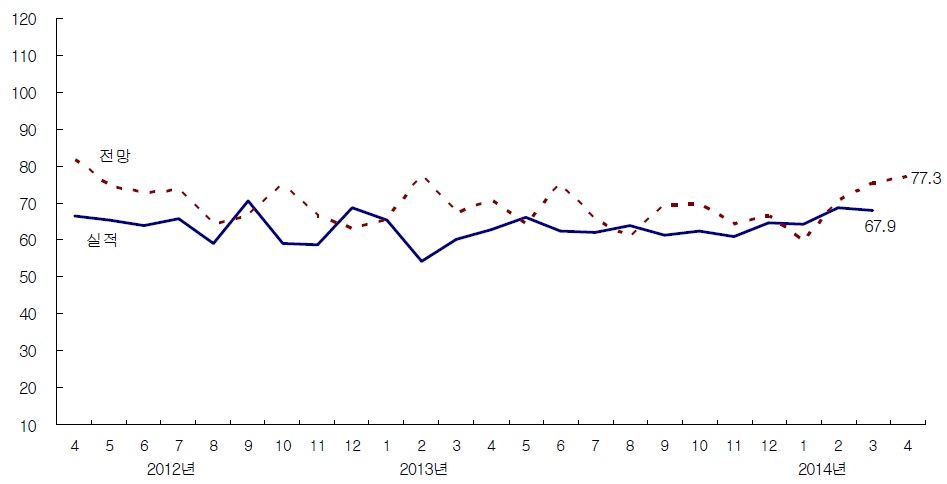

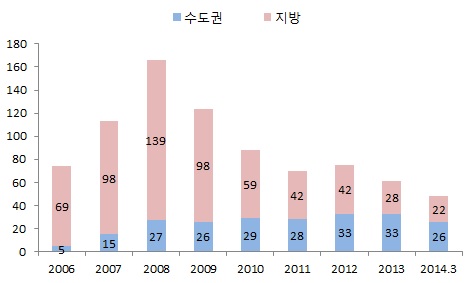

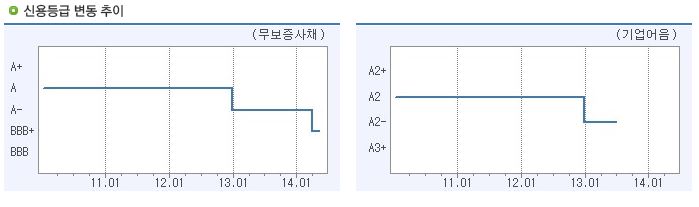

| 회사위험 | 가. 당사는 2013년말 연결기준 1,902억원의 당기 순손실을 기록한 이후 2014년 1분기에도 연결기준 249억원의 분기순손실을 기록하였습니다. 이는 당사가 영위하는 조선업 및 건설업 업황의 악화로 인해 영업 수익성이 저하되었으며, 이자비용 등의 금융비용이 크게 발생한 것이 주요 원인인 것으로 분석됩니다. 현재 조선부문은 2013년 및 2014년 수주물량을 기반으로 경영정상화를 진행하고 있으나, 업황의 회복 지연과 수주실적 및 가동률 저하, 건설경기 침체 등으로 인해 당사의 중단기적인 영업수익성의 회복가능성은 제한적인 것으로 판단됩니다. 따라서 향후 조선업과 건설업 업황 및 차입금 등으로 인한 금융비용은 당사의 수익성에 큰 영향을 미칠 수 있음을 유의하시기 바랍니다. 나. 당사가 영위하는 사업부문은 상선 및 특수선을 제작하는 조선부문, 관급-민간 도급공사를 비롯한 자체 분양사업을 영위하는 건설부문 그리고 집단에너지사업과 항만운영을 하는 기타부문으로 나뉘어져 있습니다. 당사의 2014년 1분기말 기준 매출액은 6,044억원으로 전년동기 대비 소폭 증가하였으나 2011년 이후 2013년까지 연간으로는 지속적인 하락세를 보이고 있으며 조선부문 매출실적이 부진한 모습을 보이면서 매출액 기준 전체 외형 감소의 원인이 되고 있습니다. 2014년1분기말 기준 조선부문과 건설부문의 매출 비중은 43.21%, 52.36%이며 조선업황과 건설업황의 악화가 지속되며 주력사업부문의 수익성 악화로 인해 상대적으로 주력사업이 아닌 기타부문의 영업이익이 전체 영업이익에서 차지하는 비중이 커지고 있는 상황이니 투자자께서는 이 점 유의하시기 바랍니다. 다. 당사의 조선부문 연결기준 연간 매출액은 2010년 대비 2011년에는 20.08%, 2011년 대비 2012년에는 20.62%, 2012년대비 2013년에는 3.84% 연속 하락하고 있으며, 이에따라 조선부문에서는 3개년 연속 영업손실을 기록하고 있습니다. 영도조선소의 경우, 상선부문은 2014년 1분기말 기준 조업을 중단하고 있는 상황이며, 방산부문의 가동율도 71.6% 수준을 나타내고 있는 상황입니다. 다만, 영도조선소에서 2013년 벌커선 11척과 컨테이너선 2척, 2014년 벌커선 2척을 수주하며향후 상선부문의 조업은 재기될 예정이지만 업황이 전반적으로 회복되지 않는 상황에서 수주에 따른 실적 변동성은 커질 수 있으며 향후에도 활발한 신규수주가 이뤄지지 않을 경우 당사의 수익성은 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 라. 당사는 영도조선소의 좁은 야드 한계성을 극복하고 대형선 건조 가능 도크를 건설하여 선종의 다양화 및 대형화 등 세계 조선시장의 변화에 대응하기 위해 2006년 2월 필리핀 정부와 MOU를 체결하고 필리핀 현지 법인 (HHIC-Phil Inc.)을 설립하였습니다. 수빅조선소는 2014년 1분기말 기준 54.9%의 가동률을 보이고 있으며, 후속 수주 물량 미확보에 따른 물량 소진으로 2012년부터 가동률이 큰폭으로 감소한 이후 회복이 되지 못하고 있습니다. 현재 수빅조선소에서 건조중인 선박은 21척이며 2013년 34척, 2014년 6척을 수주하였으며 향후 선박건조에 투입될 예정이나 추가 신규 수주가 원할하지 않을 경우 수주로 인한 어려움은 지속될 수 있습니다. 조선업의 업황 회복세가 여전히 더딘 상황에서 추가적인 신규 수주 개선세가 지속되지 않을 경우 다시 HHIC-Phil Inc.에 대한 자금지원이 발생할 수 있으며 이는 당사의 재무적 부담으로 작용할 수 있습니다. 마. 당사의 2014년 1분기말 기준 건설부문의 연결기준 매출액은 3,164억원이고 영업이익은 240억원으로, 매출액은 전년동기 대비 0.99% 하락하였고 7.58%의 영업이익률을 기록하였습니다. 건설부문의 관급공사 발주환경이 악화되며 2010년이후 신규수주가 감소 추세에 있으며 이는 건설부문의 수익성이 감소한 주 원인으로 작용하고 있습니다. 당사는 관급공사 중심으로 영업을 진행하고 있으며 주요 건축공사도 대부분 공공기관이 발주한 공사 및 민자사업들로 구성되어 부동산 경기변동에 따른 영향에 대한 노출정도가 상대적으로 작은 편이나정부의 SOC 예산 감축 등 정부 정책에 따른 수주 변동 가능성을 가지고 있으니 투자자께서는 이 점 유의하시기 바랍니다. 바. 당사는 수빅조선소 투자의 상당부분을 외부차입에 의존하였으며 글로벌 위기에 따른 조선시황 침체가 더해지며 차입금이 증가하였습니다. 2014년 1분기말 연결 기준 계상 중인 차입금은 총 3조 5,377억원으로 동 기간 당사가 보유하고 있는 현금 및 현금성 자산은 3,315억원으로 단기성 차입금의 15.52%에 불과합니다. 따라서 단기유동성이 악화될 가능성이 있으며 재무구조 개선이 필요한 상황입니다. 사. 당사는 주요 사업부문의 수익성 감소로 인해 현금 창출력이 저하된 가운데 차입증가로 재무부담이 증가하고 있습니다.따라서 당사는 보유 부동산 개발을 통한 수익성 확보 및 일부 부지 매각을 통한 유동성 제고를 추진하고 있습니다. 하지만 현재 계획 중인 부지개발 및 부동산 매각을 통한 정확한 수익을 현재 산정하는 것은 불가능 하오니 투자자 여러분께서는 이 점 유의하시기 바랍니다. 아. 2014년 1분기말 기준 당사가 제공한 채무보증 금액은 원화 환산 약 1조 7,735억원이며 이는 당사 연결기준 자기자본의 109%에 해당하는 금액으로 당분간 채무보증에 대한 부담은 지속될 전망입니다. 당사가 제공하고 있는 보증 중 가장 큰비중을 차지하고 있는 것은 특수관계자인 HHIC-Phil Inc.에 대한 보증으로 2014년 1분기말 기준 1조 6,198억원 가량의 보증을 제공하고 있습니다. 이중 절반 가량을 차지하는 것은 HHIC-Phil Inc.이 수주계약별로 RG(선수금환급보증)를 발급받는 경우, 선수금환급보증에 대해 모회사로서 제공하는 보증입니다. 자. 2014년 1분기말 기준 당사가 제공하고 있는 PF관련 지급보증금액은 362억원으로, 당사의 연결기준 자기자본 대비 2% 수준입니다. 당사가 2014년 1분기말 기준 지급보증하고 있는 PF사업장은 송도국제화 복합단지 신축사업 M1블럭으로 아파트는 60%, 오피스텔의 경우 39%의 분양률을 보이고 있습니다. 하지만 최근년도지속적으로 순손실을 기록하고 있는 당사의 수익성과 당사의 재무건전성을 악화시키고 있는 과도한 차입 수준을 고려할때 당사가 지급보증하고 있는 사업장의 수익성이 악화되어 당사가 지급보증을 이행해야 할 경우 당사의 현금흐름 및 재무건전성이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 차. 2014년 1분기말 기준 당사(연결기준)가 피소되어 소송에 계류 중인 사건은 손해배상, 보증금반환소송 등 57건(전기: 59건)으로 소송가액은 1,231억원(전기: 1,306억원) 입니다. 동사가 계류된 소송 중 규모가 가장 큰 소송은 삼성생명보험(주)가 제소한 신문로베르시움 손해배상 관련 소송이며, 현재 대법원에 상고를 제기하여 소송을 진행 중입니다. 이러한 소송의 결과가 당사의 재무제표에 미치는 금액적 영향은 합리적으로 예측할 수 없으며, 연결재무제표에는 이와 관련한 영향이 반영되어 있지 않으니 이 점을 유의하시기 바랍니다. 카. 2007년 8월 인적분할을 통해 지주회사제로 전환되면서 최대주주는 한진중공업그룹의 지주회사인 ㈜한진중공업홀딩스(2014년 1분기말 기준, 지분율 34.33%)로 변경되었습니다. 당사의 계열회사(자회사 포함)는 전반적으로 양호한 재무상태를 보여주고 있으나, 향후 각사가 속한 영업환경에 급격한 변화가 발생할 경우 대응 능력에 따라 실적 변동성이 증대될 수 있습니다. 또한 각사별로 내부 규정에 따라 내부 통제를 실시하고 있으나, 만약 불건전한 영업 행위가 발생할 경우 그로 인하여 그룹내 평판이 악화될 수 있으며, 그룹에 속한 당사 또한부정적인 영향을 받을수 있으니 유의하시기 바랍니다. 타. 당사 및 당사의 연결회사는 외화도급계약을 체결함에 따라 보고통화와 다른 외화 수입, 지출이 발생하고 있으며, 증권신고서 제출일 현재 연결회사는 장기 외화 도급계약과 관련된선수금의 입금으로 인한 환율변동 위험을 회피할 목적으로 금융회사와 파생상품계약을 체결하고 있습니다. 이러한 장기외화 도급계약이 확정계약의 요건을 충족하는 경우 공정가액위험회피회계를 적용하고 있으며, 확정계약의 요건을 충족하지 못하는 경우 매매목적으로 보아 회계처리하고 있습니다. 이에연결회사는 환관리 규정 및 조직을 두어 외화표시 대외거래에수반되는 모든 외환을 관리함으로써 환율변동에 의한 리스크를 최소화하려는 노력을 하고 있으나, 향후 예상하지 못한 환율변동이 발생한다면 이로 인해 외화 관련 손실이 발생할 수 있습니다. 또한 당사는 당사가 참여하고 있는 건설사업의 재무적 출자자들의 원금보장에 관한 옵션계약을 체결하고 있으며 옵션이 행사될 경우 당사의 재무적 부담이 발생할 수 있습니다. 파. NICE신용평가(주), 한국신용평가(주)는 2013년 12월 당사의 회사채 신용등급을 각각 A-등급에서 BBB+등급으로, 한국기업평가(주)는 2014년 3월 신용등급을 A-등급에서 BBB+등급으로 하향조정하였습니다. 이에 따라 향후 차환발행 및 신규 회사채 발행이 기존에 비해 상대적으로 어려움을 겪을 수 있을 것으로 예상되며, 높은 금리수준의 발행이 불가피하여 이에 따른 이자비용은 확대 될 것으로 예상됩니다. 하. 당사의 최대주주 및 특수관계인의 지분율은 증권신고서 제출 현재 35.08%(24,312,805주)이나, 최대주주 및 특수관계인의 증자 참여 결과에 따라 지분율이 변동될 수 있습니다. 금번 유상증자 시 최대주주인 (주)한진중공업홀딩스는 주주배정 후 실권주 일반공모방식으로 진행되는 본건 신주발행에서 구주주배정분에 대하여 참여할 예정이며, 추후 (주)한진중공업홀딩스의 이사회결의를 통해 확정할 예정입니다. 금번 유상증자에 최대주주가 전액 참여하더라도 지분율이 기존 34.33%에서 32.12%로 최대 2.21%p 정도 하락하게 됩니다. 그럼에도 불구하고, 최대주주및 특수관계인을 제외하면 대부분 소액주주라는 점을 고려시 유상증자 후 최대주주 및 특수관계인이 경영권을 유지하는 데에는 문제가 없을 것으로 판단됩니다. 거. 당사는 금번 유상증자를 주주배정후실권주일반공모 방식으로 진행하고 있으며 일반공모 청약 이후의 최종 실권주는 대표주관회사인 대우증권(주)과 인수회사인 한국투자증권(주), 하나대투증권(주) 및 NH농협증권(주)가 개별인수의무 주식수에 따라 자기계산으로 잔액인수하게 됩니다. 2013년 이후 증자규모 500억 이상 진행된 주주배정후실권주일반공모 방식의 구주주 평균청약률은 95.08%입니다. 금번 유상증자에서 구주주 청약률이 지난 1년간의 평균과 비슷하다는 가정하에 일반공모에서 전량 실권이 발생할 경우, 인수단이 인수하게 될 예상금액은 약 96.44억원(총예상발행금액의 4.92% 규모)입니다. 인수단이 최종 실권주를 인수하게되면 인수단 내부규정 및 시장상황에 따라서 조기에 인수물량을 처분할 수 있으며, 최종 인수 규모에 따라 처분 과정에서 주가하락의 요인으로 작용할 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 너. 당사는 2010년 12월에 경영악화를 이유로 생산직 근로자 400명을 희망퇴직 시키기로 한 결정에 대해 노조가 반대하며 1년 가까이 노조 총파업 상태가 지속되었으나, 2011년 11월에 노사간의 합의를 이루며 파업사태가 타결되었습니다. 하지만 이후에도 금속노조 한진중공업지회와의 작은 마찰은 계속되었으며, 2012년 12월 노조원 자살 사건으로 인해 긴장감이 고조되었으나, 노사간의 사태해결을 위한 단체/실무 교섭 등을 여러 차례 거쳐 2013년 7월 무분규 합의타결을 이루었습니다. 하지만 향후에도 유사한 노사간의 불화가 재발될 수 있으며, 합의가 원만하게 이루어지지 않을 경우 당사의 경영에 악영향을 미칠 수 있습니다. 더. 당사는 산업은행 주채무계열로서 재무구조평가를 받았고 산업은행은 당사를 재무구조개선 약정 대상 기업으로 선정하였으며 2014년 6월 12일 당사와 재무구조개선약정을 체결하였습니다. 이에 따라 당사는 향후 신규 투자 등 중요한 영업활동에 대해 주채권은행과 협의하여야 하며, 자구 계획안 이행 등에 따라 재무활동의 자율성이 훼손될 수 있습니다. |

| 기타 투자위험 | 가. 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있습니다. 나. 금번 유상증자로 인해 증가되는 주식의 물량 출회 및 주가희석화에 따른 주가하락의 가능성이 있습니다. 다. 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 라. 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자들께서는 투자 시 이러한 점을 감안하시기 바랍니다. 마. 본 건 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있으며, 상기 투자위험요소 이외에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 여러분의 독자적인 판단에 의해야 함을 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 33,000,000 | 5,000 | 5,940 | 196,020,000,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 대우증권 | 기명식보통주 | - | - | 대표주관수수료 : 모집총액의 0.15% 인수수수료 : 모집총액의 0.9% X 40% |

잔액인수 |

| 인수 | 한국투자증권 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.9% X 28% | 잔액인수 |

| 인수 | 하나대투증권 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.9% X 16% | 잔액인수 |

| 인수 | 엔에이치농협증권 | 기명식보통주 | - | - | 인수수수료 : 모집총액의 0.9% X 16% | 잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2014년 08월 06일 ~ 2014년 08월 07일 | 2014년 08월 18일 | 2014년 08월 11일 | 2014년 08월 18일 | 2014년 07월 03일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 (차입금 상환) | 196,020,000,000 |

| 발행제비용 | 3,051,193,600 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유상증자결정)-2014.06.16 |

| 【기 타】 | 1) 금번 (주)한진중공업 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 대우증권(주), 인수회사는 한국투자증권(주), 하나대투증권(주), NH농협증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액은 예정가액이며, 확정 발행가액은 구주주 청약 초일 3거래일 전(2014년 08월 01일)에 확정되어 회사의 인터넷 인터넷 홈페이지(http://www.hanjinsc.com)에 공고될 예정입니다. 4) 상기 모집금액 및 발행제비용은 예정가액을 기준으로 산정된 것으로 향후 변경될 수 있습니다. 5) 상기 청약기일은 구주주의 청약기일이며, 일반공모의 청약기일은 2014년 08월 12일부터 2014년 08월 13일까지 2영업일간 입니다. 일반공모 청약공고는 2014년 08월 12일에 당사의 인터넷 홈페이지(http://www.hanjinsc.com)에 공고할 예정입니다. 6) 일반공모 청약은 대표주관회사인 대우증권(주), 인수회사인 한국투자증권(주), 하나대투증권(주), NH농협증권(주)의 본·지점, 홈페이지 및 HTS 등에서 가능합니다. 7) 금융감독원에서 본 증권신고서를 심사하는 과정에서 정정명령 조치를 취할 수 있으며, 만약 정정 명령이 발생할 경우에는 본 신고서에 기재된 일정이 변경될 수 있습니다. 8) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

제1부 모집 또는 매출에 관한 사항

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 '자본시장과 금융투자업에 관한 법률' 제165조의6 2항 1호에 의거 당사와 대우증권(주), 한국투자증권(주), 하나대투증권(주) 및 NH농협증권(주) 간에 주주배정후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 33,000,000주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 33,000,000 | 5,000 | 5,940 | 196,020,000,000 | 주주배정후 실권주 일반공모 |

| 주1) 최초 이사회 결의일 : 2014년 6월 3일 / 정정 이사회 결의일: 2014년 6월 16일 주2) 1주의 모집가액 및 모집총액은 2014년 6월 16일 개최된 정정 이사회결의일의 직전 거래일(2014년 6월 13일)을 기산일로 하여 산정한 예정 발행가액 기준입니다. 확정발행가액은 구주주청약초일(2014년 8월 6일) 전 제3거래일인 2014년 8월 1일 결정되어, 회사의 인터넷 홈페이지(http://www.hanjinsc.com)에 공고될 예정입니다. |

■ 정관 근거

본 주주배정후 실권주 일반공모는 당사의 정관에 근거하여 진행하고 있습니다.

[근거 정관]

| 제 9조 (신주인수권) ① 이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 가진다. ② 제 1항의 규정에 불구하고 다음 각 호의 경우에는 주주외의 자에게 이사회 결의로 신주를 배정할 수 있다. 1. 발행주식총수의 100분의 30을 초과하지 않는 범위내에서 신주를 모집하거나 모집을 위하여 인수인에게 인수하게 하는 경우 2. 발행주식총수의 100분의 30을 초과하지 않는 범위 내에서 자본시장과 금융 투자업에 관한 법률(이하 "자본시장법" 이라 한다) 제165조의 6의 규정에 의 하여 일반공모방식으로 신주를 발행하는 경우 3. 자본시장법 제165조 7의 규정에 의하여 우리사주조합원에게 신주를 우선 배 정하는 경우 4. 상법 제542조의 3의 규정에 의하여 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 5. 발행주식총수의 100분의 10을 초과하지 않는 범위 내에서 자본시장법 제165 조의 16의 규정에 의하여 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우 6. 발행주식총수의 100분의 10을 초과하지 않는 범위 내에서 긴급한 자금의 조달을 위하여 국내외 금융기관에게 신주를 발행하는 경우 7. 발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 계열사, 최대주주 와 그 특별관계자 및 해당회사의 임직원, 거래처, 채권자들에게 신주를 발행 하는 경우 8. 발행주식총수의 100분의 10을 초과하지 않는 범위 내에서 회사가 경영상 필요로 하는 외국인 투자촉진법에 의한 외국인투자를 위하여 신주를 발행하는 경우 ③ 제2항 제1호 내지 제8호의 방식에 의해 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로써 정한다. ④ 주주가 신주인수권을 포기 또는 상실하거나 신주배정에서 단주가 발생하는 경우에 그 처리방법은 이사회의 결의로 정한다. |

■ 모집예정가액의 산출근거

발행가액은 '증권의발행및공시등에관한규정' 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정 및 주주우선공모증자시 할인율 등이 자율화 되어 자유롭게 산정할수 있으나, 시장혼란 우려 및 기존 관행 등으로 '(구)유가증권발행및공시등에관한규정' 제 57조를 일부 준용하여 아래와 같이 산정할 예정입니다.

본 증권신고서의 모집예정가액은 이사회결의일 직전 거래일(2014년 06월 13일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 아래의 산식에 따라 결정하며 할인율은 20%를 적용합니다. 단, 할인율 적용에 따른 모집가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

| 기준주가(8,130) X 【 1 - 할인율(20%) 】 | ||

| ▶ 모집예정가액(5,940원) | = | ---------------------------------------- |

| (호가단위 절상) |

1 + 【유상증자비율(47.626975%) X 할인율(20%)】 |

※ 증자비율 : 금번 유상증자를 통해서 총 발행되는 주식수는 33,000,000주이고, 이는 신고서 제출일 현재 발행주식총수 69,288,465주의 약 47.63%에 해당하는 물량입니다.

| [ 모집예정가액 산정표 (2014. 05. 14~ 2014. 06. 13) ] |

| (단위 : 원, 주) |

| 일수 | 일자 | 종가 | 거래량 | 거래대금 |

|---|---|---|---|---|

| 1 | 2014-05-14 | 12,250 | 566,892 | 6,884,558,100 |

| 2 | 2014-05-15 | 12,100 | 326,281 | 3,965,318,100 |

| 3 | 2014-05-16 | 11,950 | 289,422 | 3,466,557,900 |

| 4 | 2014-05-19 | 11,850 | 361,715 | 4,291,892,150 |

| 5 | 2014-05-20 | 11,550 | 517,849 | 5,982,853,950 |

| 6 | 2014-05-21 | 11,950 | 670,735 | 7,770,778,000 |

| 7 | 2014-05-22 | 12,250 | 599,488 | 7,252,325,100 |

| 8 | 2014-05-23 | 11,800 | 514,302 | 6,158,925,850 |

| 9 | 2014-05-26 | 11,750 | 266,985 | 3,150,397,300 |

| 10 | 2014-05-27 | 11,600 | 309,080 | 3,603,070,000 |

| 11 | 2014-05-28 | 11,600 | 426,159 | 4,935,739,200 |

| 12 | 2014-05-29 | 11,300 | 421,021 | 4,796,569,800 |

| 13 | 2014-05-30 | 11,250 | 303,743 | 3,430,139,900 |

| 14 | 2014-06-02 | 10,150 | 1,762,436 | 18,611,097,050 |

| 15 | 2014-06-03 | 9,540 | 1,838,550 | 18,021,951,260 |

| 16 | 2014-06-05 | 8,110 | 3,188,267 | 26,384,262,190 |

| 17 | 2014-06-09 | 8,080 | 2,069,969 | 16,671,518,630 |

| 18 | 2014-06-10 | 8,120 | 773,556 | 6,262,191,250 |

| 19 | 2014-06-11 | 8,340 | 981,475 | 8,154,332,250 |

| 20 | 2014-06-12 | 8,100 | 752,404 | 6,173,648,980 |

| 21 | 2014-06-13 | 8,130 | 395,181 | 3,207,622,170 |

| 1개월 가중산술평균주가(A) | 9,759 | |||

| 1주일 가중산술평균주가(B) | 8,138 | |||

| 기산일 종가(C) | 8,130 | |||

| A,B,C의 산술평균(D) | 8,676 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 8,130 | (C)와 (D)중 낮은 가액 | ||

| 할인율 | 20.0% | |||

| 유상증자비율 | 47.626975% | |||

| 예정발행가액 | 5,940 | 기준주가 X (1- 할인율) 예정발행가 = ──────────── (1 + 유상증자비율 X 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

■ 공모일정 등에 관한 사항

| 일자 | 증자 절차 | 비고 |

|---|---|---|

| 2014. 06. 03 | (최초) 이사회결의 | - |

| 2014. 06. 16 | (정정) 이사회결의 | - 예정 모집가액 등 정정 |

| 2014. 06. 16 | 증권신고서 제출 | - |

| 2014. 06. 17 | 신주발행 및 기준일 공고 | - 인터넷 홈페이지 (http://www.hanjinsc.com) |

| 2014. 06. 30 | 1차 발행가액 확정 | - 신주배정기준일 3거래일전 |

| 2014. 07. 02 | 권리락 | - |

| 2014. 07. 03 | 신주배정 기준일(주주확정) | - 주주 확정 기준일 |

| 2014. 07. 15 | 신주배정 통지 | - |

| 2014. 07. 22 ~ 07. 28 | 신주인수권증서 상장 및 거래 | - 5영업일간 거래 |

| 2014. 07. 29 | 신주인수권증서 상장폐지 | |

| 2014. 08. 01 | 확정 발행가액 산정 | - 구주주 청약초일 3거래일전 |

| 2014. 08. 04 | 발행가액 확정 공고 | - 인터넷 홈페이지 (http://www.hanjinsc.com) |

| 2014. 08. 06 ~ 07 | 우리사주조합 및 구주주 청약 | - 우리사주조합은 2014.08.06 청약 |

| 2014. 08. 12 | 일반공모 청약 공고 | - 인터넷 홈페이지 (http://www.hanjinsc.com) 및 각 인수회사 홈페이지 |

| 2014. 08. 12 ~ 13 | 일반공모 청약 | - |

| 2014. 08. 18 | 주금 납입 / 환불 | - |

| 2014. 08. 28 | 주권 교부 예정일 | - |

| 2014. 08. 29 | 신주 상장 예정일 | - |

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 우리사주조합 청약 | 6,600,000주(20.00%) | - 자본시장과 금융투자업에관한 법률 제165조의7에 의거 20% 우선 배정 - 우리사주조합 청약일 : 2014년 8월 6일 |

| 구주주 청약 (신주인수권증서 보유자 청약) |

26,400,000주(80.00%) | - 구주 1주당 신주 배정비율 : 1주당 0.3811792183주 - 신주배정 기준일 : 2014년 7월 3일 - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - 자본시장과 금융투자업에 관한 법률 제165조의6의 ②조 2항에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁 청약 포함) |

- | - 우리사주 및 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 33,000,000주(100%) | - |

| 주1) 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 우리사주조합 및 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반(고위험고수익투자신탁 포함 우선 배정)에게 공모합니다. 주2) 총 발행예정주식(33,000,000주)의 20%에 해당하는 6,600,000주는 '자본시장과 금융투자업에관한 법률 제165조의7에 의거 우리사주조합에게 우선배정합니다. 단, 1주 미만은 절사합니다. 주3) 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.3811792183주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 주4) 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) 주5) 우리사주조합 청약 및 구주주 청약결과 발생한 미청약주식 및 단수주는 "증권 인수업무 등에 관한 규정" 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 공모주식의 10% 이상을 배정합니다. 다만, 이 경우에도 불구하고 대표주관회사는 "증권 인수업무 등에 관한 규정" 제9조 제5항에 따라 청약경쟁률, 기관투자자의 투자성향 및 신뢰도 등을 고려하여 고위험고수익투자신탁에 대한 배정비율을 달리할 수 있습니다. 주6) 우리사주조합 청약, 구주주 청약 및 고위험고수익투자신탁 청약 결과 발생한 미청약주식 및 단수주는 다음 각호와 같이 일반에게 공모하되, 개인투자자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. 배정수량 계산시에는 대표주관회사인 대우증권(주), 인수회사인 한국투자증권(주), 하나대투증권(주), NH농협증권(주)(이하 대표주관회사와 인수회사를 '인수단'이라 한다.)에 청약된 청약 주식수를 모두 합산하여 동일한 배정비율(일반공모 배정분 주식수로 나눈 청약경쟁률)에 따라 각 청약자에 배정하는 통합배정방식으로 합니다. ① 1단계: 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 무작위 추첨방식을 통하여 배정합니다. ② 2단계: 일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우, 각각의 인수단은 인수의무비율에 따라 각각 자기의 계산으로 인수합니다. "청약미달회사"의 "개별 인수의무주식수"를 산정함에 있어서, 각각 "청약미달회사"의 인수책임을 면하게된 주식수는 모든 "청약초과회사”("청약물량"이 "인수한도 의무주식수"를 초과하는 회사를 말함)의 "초과청약물량"("청약물량"에서 "인수한도 의무주식수"를 차감한 주식수를 의미하되, 0 이상으로 함)을 합산한주식수를 "청약미달회사"("청약물량"이 "인수한도 의무주식수"보다 적은 회사를 말함)의 "인수한도 의무주식수"의 비율대로 배분하여 산정합니다. 주7) 단, "인수단"은 '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 일반청약자(고위험고수익투자신탁 포함)에 대하여 배정하여야 할 주식이 5,000주 이하(액면가 5,000원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 이를 청약자에게 배정하지 아니할 수 있습니다. |

▶ 구주주 1주당 배정비율 산출근거

| 구 분 | 상세내역 |

|---|---|

| A. 보통주식수 | 69,288,465주 |

| B. 우선주식수 | - |

| C. 발행주식총수 (A+B) | 69,288,465주 |

| D. 자기주식수 + 자기주식신탁 | 29,705주 |

| E. 자기주식을 제외한 발행주식총수 (C-D) | 69,258,760주 |

| F. 유상증자 주식수 | 33,000,000주 |

| G. 증자비율 (F/C) | 47.626975% |

| H. 우리사주조합 배정주식수 (F×20%) | 6,600,000주 |

| I. 구주주 배정주식수 (F-H) | 26,400,000주 |

| J. 구주주 1주당 배정주식수 (I/E) | 0.3811792183주 |

3. 공모가격 결정방법

발행가액은 '증권의발행및공시등에관한규정' 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정 및 주주우선공모증자시 할인율 등이 자율화 되어 자유롭게 산정할수 있으나, 시장혼란 우려 및 기존 관행 등으로 '(구)유가증권발행및공시등에관한규정' 제 57조를 일부 준용하여 아래와 같이 산정할 예정입니다.

■ 확정 발행가액 산정

① 1차 발행가액 산정 : 신주배정기준일(2014년 07월 03일) 전 제3거래일인 2014년 06월 30일을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가와 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용, 아래의 산식에 의하여 산정된 발행가액으로 합니다.

기준주가 × [1-할인율(20%)]

※ 주당 1차 발행가액 = ------------------------------------- 1 +[증자비율(47.626975%) × 할인율(20%)]

② 2차 발행가액 산정 : 구주주 청약초일 (2014년 08월 06일) 전 제3거래일 (2014년 08월 01일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 20% 할인한 가액으로 합니다. (단, 호가단위 미만은 절상함)

※ 주당 2차 발행가액 = 기준주가 × [1 - 할인율(20%)]

③ 확정 발행가액 산정 : 확정 발행가액은 ①의 1차 발행가액과 ②의 2차 발행가액 중 낮은 가액으로 합니다. 다만 '자본시장과 금융투자업에 관한 법률' 제165조의6 및 '증권의 발행 및 공시등에 관한 규정' 제5-15조의2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상함)

※ 확정 발행가액 = Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

④ 확정 발행가액 공고 : 1차발행가액은 신주배정기준일(2014년 07월 03일) 제3거래일전인 2014년 06월 30일에 결정되어, 금융감독원 전자공시시스템에 공시될 예정이며, 확정발행가액은 구주주청약일 초일 전 제3거래일인 2014년 08월 01일에 결정되어, 금융감독원 전자공시시스템에 공시될 예정이며, 2014년 08월 04일 당사 인터넷 홈페이지(http://www.hanjinsc.com)에 공고하여 개별통지에 갈음할 예정입니다.

확정 발행가액은 다음 각 호의 1차 발행가액과 2차 발행가액 중 낮은 가액으로 합니다. 다만 「자본시장과 금융투자업에 관한 법률」 제165조의 6 및 「증권의 발행 및 공시 등에 관한 규정」 제5-15조의 2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 한다(단, 호가단위 미만은 호가단위로 절상함).

④ 모집가액 확정공시에 관한 사항: 1차 발행가액은 2013년 06월 30일에 결정되고, 확정 발행가액은 2014년 08월 01일에 결정되어 금융감독원 전자공시시스템에 공시되며, 2014년 08월 04일 당사의 인터넷 홈페이지(http://www.hanjinsc.com)에 공고될 예정입니다.

※ 발행가액을 산정함에 있어 할인율 적용에 따른 발행가액이 액면가액 이하일 경우 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

※ 일반공모 발행가액은 구주주청약시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | ||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 33,000,000 | ||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 5,940 | |||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 196,020,000,000 | |||||||||||||||||||||||||||

| 확정가액 | - | ||||||||||||||||||||||||||||

| 청 약 단 위 |

(1) 우리사주조합 / 구주주(신주인수권증서 보유자) : 1주

|

||||||||||||||||||||||||||||

| 청약기일 | 우리사주조합 | 개시일 | 2014년 8월 6일 |

| 종료일 | 2014년 8월 6일 | ||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2014년 8월 6일 | |

| 종료일 | 2014년 8월 7일 | ||

| 일반모집 또는 매출 | 개시일 | 2014년 8월 12일 | |

| 종료일 | 2014년 8월 13일 | ||

| 청약 증거금 |

우리사주조합 | 청약금액의 100% | |

| 구주주(신주인수권증서 보유자) | 청약금액의 100% | ||

| 초 과 청 약 | 청약금액의 100% | ||

| 일반모집 또는 매출 | 청약금액의 100% | ||

| 납 입 기 일 / 환 불 일 | 2014년 8월 18일 | ||

| 배당기산일(결산일) | 2014년 1월 1일 | ||

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주발행(신주배정기준일)의 공고 | 2014년 6월 17일 | 당사 인터넷 홈페이지 (www.hanjinsc.com) |

| 모집 또는 매출가액 확정의 공고 | 2014년 8월 04일 | 당사 인터넷 홈페이지 (www.hanjinsc.com) |

| 실권주 일반공모 청약공고 | 2014년 08월 12일 | 당사 인터넷 홈페이지 (www.hanjinsc.com) 대우증권(주) 홈페이지 (http://www.kdbdw.com) 한국투자증권(주) 홈페이지 (http://www.truefriend.com) 하나대투증권(주) 홈페이지 (http://www.hanaw.com) NH농협증권(주) 홈페이지 (www.nhis.co.kr) |

| 실권주 일반공모 배정공고 | 2014년 08월 18일 | 당사 인터넷 홈페이지 (www.hanjinsc.com) 대우증권(주) 홈페이지 (http://www.kdbdw.com) 한국투자증권(주) 홈페이지 (http://www.truefriend.com) 하나대투증권(주) 홈페이지 (http://www.hanaw.com) NH농협증권(주) 홈페이지 (www.nhis.co.kr) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 대표주관회사, 인수회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

(2) 청약방법

① 우리사주조합의 청약은 우리사주조합장 명의로 대표주관회사인 대우증권(주) 본ㆍ지점에서 일괄 청약합니다.

② 구주주 청약(신주인수권증서 보유자 청약) : 주주로서 신주인수권을 배정받은 자 및 시장에서 신주인수권증서를 매입하여 보유한 자는 신주인수권증서를 예탁한 증권회사의 본,지점 및 대표주관회사인 대우증권(주)의 본,지점에서 보유 증서의 수량 한도내에서 청약할 수 있습니다. 다만, 구주주 중 증권회사에 예탁하지 않고 자기명의의 주권을 직접 보유하고 있는 명부상 주주는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 대우증권(주)의 본ㆍ지점에서 청약할 수 있습니다

③ 초과청약 : 제2항의 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

④ 일반공모 청약 : 해당 청약사무취급처에서 사전에 정하여 공시하는 청약방법에 따라 청약사무취급처에 실명확인증표와 소정의 청약서, 청약증거금을 제시하고 청약합니다. 단, 청약증거금은 청약금액의 100%로 하며, 청약증거금은 주금납입일에 납입금으로 대체하되, 청약증거금에 대해서는 무이자로 합니다. 각 청약처별 다중청약은 가능하나, 한개의 청약처에서 이중청약은 불가능 하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개의 청약처에 대한 복수청약은 불가능합니다. 고위험고수익투자신탁의 청약 시, 청약사무 취급처에 "증권 인수업무 등에 관한 규정" 제2조 제18호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

⑤ 본 유상증자에 청약하고자 하는 투자자(자본시장과금융투자업에관한법률 제 9조 제 5항에 규정된 전문투자자 및 자본시장과금융투자업에관한법률시행령 제 132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

⑥ 기타

a. 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 '금융실명거래 및 비밀보장에 관한 법률'에 의거 실지 명의에 의해 청약해야 합니다.

⑦ 청약한도

a. 구주주(신주인수권증서 보유자)의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.3811792183주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식 및 자사주신탁 등의 자기주식 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다.

b. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 우리사주조합 | 대우증권(주) 본ㆍ지점 | 2014년 08월 06일 | |

| 구주주 (신주인수권증서 보유자) |

명부주주 (실질주주가 아닌 주주명부 등재 주주) |

대우증권(주) 본ㆍ지점 | 2014년 08월 06일 ~ 2014년 08월 07일 |

| 실질주주 | 1) 주주확정일 현재 (주)한진중공업의 주식을 예탁하고 있는 당해 증권회사 본ㆍ지점 2) 대우증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁 청약 포함) |

대표주관회사 : 대우증권(주) 본ㆍ지점 인수회사 : 한국투자증권(주), 하나대투증권(주), NH농협증권(주) 본ㆍ지점 |

2014년 08월 12일 ~ 2014년 08월 13일 |

|

(4) 청약결과 배정방법

① 우리사주조합 : 총 공모주식의 20.0%에 해당하는 6,600,000주를 우리사주조합에게 우선 배정합니다.

② 구주주 청약(신주인수권증서 청약) : 신주배정기준일 현재 주주명부에 등재되어 있는 주주에게 1주당 0.3811792183주의 비율로 배정합니다. 단, 신주배정기준일 현재 신주배정비율은 자기주식의 변동 등으로 인하여 변동될 수 있습니다. (단, 1주 미만은 절사합니다.)

③ 초과청약 : 우리사주조합 및 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정합니다. 이때 1주 미만의 주식은 절사하여 배정하지 않습니다. (단, 초과청약 주식수가 실권주에 미달한 경우 100% 배정)

| 실권주[(우리사주조합배정분+주주배정분)-(우리사주조합청약분+주주청약분)] | |

| * 초과청약 배정 비율 = | -------------------------------------------------------------------- |

| 초과청약 주식수 |

④ 고위험고수익투자신탁 청약 : 상기 우리사주조합, 구주주청약 및 초과청약 결과 발생한 실권주 및 단수주는 인수단이 전부 취득하고, "증권 인수업무 등에 관한 규정" 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 공모주식의 10% 이상을 배정합니다. 다만, 이 경우에도 불구하고 대표주관회사는 "증권 인수업무 등에 관한 규정" 제9조 제5항에 따라 청약경쟁률, 기관투자자의 투자성향 및 신뢰도 등을 고려하여 고위험고수익투자신탁에 대한 배정비율을 달리할 수 있습니다.

⑤ 일반공모 청약 : 상기 우리사주조합, 구주주(신주인수권증서 보유자) 청약, 초과청약 및 고위험고수익투자신탁 청약 결과 발생한 실권주 및 단수주는 "대표주관회사" 및 "인수회사"가 일반에게 공모하되, 일반청약자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. 배정수량 계산시에는 공동대표주관회사 및 인수회사에 청약된 청약 주식수를 모두 합산하여 동일한 배정비율로 통합배정합니다.

a. 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 "대표주관회사"가 무작위 추첨방식을 통하여 배정합니다.

b. 일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우,각각의 대표주관회사 및 인수회사는 인수의무비율에 따라 각각 자기의 계산으로인수한다. "청약미달회사"의 "개별 인수의무주식수"를 산정함에 있어서, 각각 "청약미달회사"의 인수책임을 면하게 된 주식수는 모든 "청약초과회사”("청약물량"이 "인수한도 의무주식수"를 초과하는 회사를 말한다)의 "초과청약물량"("청약물량"에서 "인수한도 의무주식수"를 차감한 주식수를 의미하되, 0 이상으로 한다)을 합산한 주식수를 "청약미달회사"("청약물량"이 "인수한도 의무주식수"보다 적은 회사를 말한다)의 "인수한도 의무주식수"의 비율대로 배분하여 산정한다.

[대표주관회사 및 인수회사별 인수비율]

| 구분 | 구분 | 인수비율 |

|---|---|---|

| 대표주관회사 | 대우증권 주식회사 | 40.0% |

| 인수회사 | 한국투자증권 주식회사 | 28.0% |

| 하나대투증권 주식회사 | 16.0% | |

| NH농협증권 주식회사 | 16.0% |

⑥ 단, "대표주관회사"와 "인수회사"는 '증권 인수업무 등에 관한 규정' 제9조 제2항5호에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 5,000주 이하(액면가 5,000원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 이를 청약자에게 배정하지 아니할 수 있습니다.

(5) 투자설명서 교부에 관한 사항

- '자본시장과 금융투자업에 관한 법률' 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 (주)한진중공업 및 대표주관회사인 대우증권(주), 인수회사인 한국투자증권(주), 하나대투증권(주), NH농협증권(주)이 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (동법 제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부의사 표시는 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신으로만 하여야 합니다.

① 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 우리사주조합 청약자 |

'자본시장과 금융투자업에 관한 법률' 시행령 제132조에 의해 투자설명서 교부 면제됨 |

해당사항 없음 |

| 구주주 청약자 |

1), 2), 3)을 병행 1) 등기우편 송부 2) 대우증권(주) 본, 지점 교부 3) 대우증권(주) 홈페이지나 HTS에서 교부 |

1) 우편송부시 : 구주주청약초일인 2014년 08월 06일전 수취가능 2) 대우증권(주) 본, 지점 : 청약종료일(2014년 08월 07일)까지 3) 대우증권(주) 홈페이지 또는 HTS 교부 : 청약종료일(2014년 08월 07일)까지 |

| 일반 청약자 |

1), 2)를 병행 1) 대우증권(주), 한국투자증권(주), 하나대투증권(주), NH농협증권(주)의 본, 지점에서 교부 2) 대우증권(주), 한국투자증권(주), 하나대투증권(주), NH농협증권(주)의 홈페이지나 HTS에서 교부 |

1) 대우증권(주), 한국투자증권(주), 하나대투증권(주), NH농협증권(주)의 본, 지점 : 청약초일(2014년 08월 12일)부터 청약종료일(2014년 08월 13일)까지 2) 대우증권(주), 한국투자증권(주), 하나대투증권(주), NH농협증권(주)의 홈페이지 또는 HTS : 청약초일(2014년 08월 12일)부터 청약종료일(2014년 08월 13일)까지 |

| ※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

② 확인절차

a. 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

b. 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

c. 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 기타

a. 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 지점방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 대우증권(주), 한국투자증권(주), 하나대투증권(주), NH농협증권(주)의 홈페이지에서 다운로드 받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

b. 구주주 청약시 대우증권(주) 이외의 증권회사를 이용한 청약 방법

해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다.<개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1, 2010.12.7, 2013.6.21, 2013.8.27> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1, 2013.6.21> 1. 제11조 제1항 제1호 다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 주권교부에 관한 사항

a. 주권교부예정일: 2014년 8월 28일 (단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있습니다.)

b. 주권교부장소: 하나은행 증권대행부

c. '자본시장과 금융투자업에 관한 법률' 제309조 제5항의 규정에 의한 신청을 한 경우, 해당청약자에게 배정된 주식은 한국예탁결제원의 명의로 일괄발행되고 동 주권은 청약취급처의 장부상 계좌에 자동입고됩니다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제309조 ⑤ 예탁자 또는 그 투자자가 증권등을 인수 또는 청약하거나, 그 밖의 사유로 새로 증권등의 발행을 청구하는 경우에 그 증권등의 발행인은 예탁자 또는 그 투자자의 신청에 의하여 이들을 갈음하여 예탁결제원을 명의인으로 하여 그 증권등을 발행 또는 등록(「국채법」 또는 「공사채등록법」에 따른 등록을 말한다. 이하 이 절에서 같다)할 수 있다. |

(7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

(8) 주금납입장소 : (주)우리은행 서소문업무팀

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2014년 07월 03일 | 대우증권(주) | 00111722 |

(1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 '자본시장과 금융투자업에 관한 법률' 제165의 6조 3항 및 '증권의발행및공시등에관한규정' 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 신주인수권증서 매매의 중개를 할 증권회사는 대우증권(주)로 합니다.

(3) 청구기간: 신주배정통지일(2014년 07월 15일)로부터 구주주청약개시일(2014년 08월 06일)의 전일(2014년 08월 05일)까지

(4) 신주인수권증서 발행 청구 절차

① 명부주주의 경우 신주인수권증서를 매매하고자 하는 명부주주는 명의개서대리인인 하나은행 증권대행부에 신주인수권증서의 발행을 청구합니다. 신주인수권증서의 매매는 거래상대방과의 신주인수권증서 실물 양도를 통하여 이루어집니다. 신주인수권증서의 매수자는 청약일에 신주인수권증서를 지참하여 대우증권(주)에 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

② 실질주주의 경우 별도청구절차 없이 신주인수권증서를 일괄발행하므로 2014년 07월 15일에 당해 주식을 보관하고 있는 계좌에 신주인수권증서를 입고할 예정입니다. 신주인수권증서를 매매하고자 하는 실질주주는 위탁 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서 실물을 보유하고 있는 양수인은 신주인수권증서를 지참하여 대우증권(주)의 본점 및 지점에서 해당 신주인수권증서에 기재 되어있는 수량만큼 청약할 수 있으며 청약 기일내에 청약 하지 아니하면 그 권리와 효력은 상실됩니다. 또한 신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 대우증권(주)의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(6) 신주인수권증서의상장

당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2014년 07월 22일부터 2014년 07월 28일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2014년 07월 29일에 상장폐지될 예정입니다. (유가증권시장상장규정 제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며, 동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일전에 상장폐지되어야 함)

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과 협의된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 실질주주의 신주인수권증서를 일괄예탁 방식으로 발행하여 상장합니다.

② 실질주주의 신주인수권증서 거래

ⅰ) 상장거래 : 2014년 07월 22일부터 07월 28일까지(5일간) 거래 가능합니다.

ⅱ) 계좌대체거래 : 2014년 07월 16일(예정)부터 2014년 07월 30일까지 거래 가능 합니다.

* 신주인수권증서 상장거래의 결제일인 2014년 07월 30일까지 계좌대체(장외거래) 가능하며, 2014년 07월 31일부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다.

ⅲ) 실질주주의 신주인수권증서는 상장을 위해 일괄예탁되므로 주주 신청에 의한 실 물증서 반환은 불가합니다.

③ 명부주주의 신주인수권증서 거래

ⅰ) 신주배정통지일(2014년 07월 15일(예정)로부터 2014년 08월 05일까지 신주인수권증서 실물양도를 통해 거래 가능합니다.

* 신주인수권증서는 당사 명의개서대리인인 하나은행 증권대행부에서 주주 요청시 발급합니다.

ⅱ) 신주배정기준일(2014년 07월 03일) 전일까지 하나은행 증권대행부에 대행예탁(거래증권사 계좌에 입고)신청을 할 경우에는 실질주주와 동일하게 상장거래 및 계좌대체 거래를 할 수 있으며, 이 경우 거래가능기간은 실질 주주와 동일합니다. (단, 신주인수권증서를 입고 받을 증권계좌를 보유하고 있어야 합니다.)

* 구비 서류

| 1) 본인청구시 - 신주인수권발행청구서(하나은행 증권대행부 양식) - 주주신분증(법인: 사업자등록증 사본) - 대행예탁신청시 추가서류: 신주인수권증서 교부 및 증권계좌입고신청서, 증권카드 사본 2) 대리인청구시 - 신주인수권발행청구서(하나은행 증권대행부 양식) - 주주신분증 사본(팩스, recopy 불가/ 법인: 사업자등록증 사본) - 인감증명서(3개월 이내 발급분) 원본 - 위임장(인감날인 포함) 원본- 대리인 신분증- 대행예탁신청시 추가서류: 신주인수권 증서 교부 및 증권계좌입고신청서, 증권카드 사본 |

| ※ 하나은행 증권대행부(https://sab.hanabank.com) |

라. 주권교부일 이전의 주식양도의 효력에 관한 사항

주식교부일 이전의 주식의 양도는 발행회사에 대하여 효력이 없습니다. 다만, 『자본시장과 금융투자업에 관한 법률』제311조 제4항에 의거 주권발행전에 증권시장에서의 매매거래를 투자자계좌부 또는 예탁자계좌부상 계좌 간 대체의 방법으로 결제하는 경우에는 「상법」 제335조 제3항에 불구하고 발행인에 대하여 그 효력이 있습니다.

| ※ 『자본시장과 금융투자업에관한 법률』 제 311조 (계좌부기재의 효력) ① 투자자계좌부와 예탁자계좌부에 기재된 자는 각각 그 증권등을 점유하는 것으로 본다. ② 투자자계좌부 또는 예탁자계좌부에 증권등의 양도를 목적으로 계좌 간 대체의 기재를 하거나 질권설정을 목적으로 질물(質物)인 뜻과 질권자를 기재한 경우에는 증권등의 교부가 있었던 것으로 본다. ③ 예탁증권등의 신탁은 예탁자계좌부 또는 투자자계좌부에 신탁재산인 뜻을 기재함으로써 제삼자에게 대항할 수 있다. ④ 주권 발행 전에 증권시장에서의 매매거래를 투자자계좌부 또는 예탁자계좌부상 계좌 간 대체의 방법으로 결제하는 경우에는 「상법」 제335조 제3항에 불구하고 발행인에 대하여 그 효력이 있다. |

마. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

(2) 자본시장과 금융투자업에 관한 법률 제120조 3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 신고서 제출일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 추후 2차 발행가액까지 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법: 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 대표 | 대우증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 40% |

대표주관수수료: 모집총액의 0.15% 인수수수료: 모집총액의 0.9%의 40% 실권수수료: 개별인수의무금액의 5.0% |

| 인수 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 28% |

인수수수료: 모집총액의 0.9%의 28% 실권수수료: 개별인수의무금액의 5.0% |

| 인수 | 하나대투증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 16% |

인수수수료: 모집총액의 0.9%의 16% 실권수수료: 개별인수의무금액의 5.0% |

| 인수 | NH농협증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 16% |

인수수수료: 모집총액의 0.9%의 16% 실권수수료: 개별인수의무금액의 5.0% |

| 주1) 최종 실권주 : 우리사주조합 청약, 구주주청약, 고위험고수익투자신탁청약 및 일반공모 청약 후 발생한 배정잔여주 또는 청약미달주식 주2) 모집총액 : 1주당 최종 발행가액 X 발행할 주식수 주3) 개별인수의무금액 : 대표주관회사와 인수회사 각각의 개별인수의무주식수에 '본 주식'의 최종발행가액을 곱한 금액 |

Ⅱ. 증권의 주요 권리내용

1. 일주의 금액(정관 제 6조)

이 회사가 발행하는 주식 일주의 금액은 오천원으로 한다.

2. 의결권에 관한 사항

(1) 주주의 의결권(정관 제23조)

주주의 의결권은 1주마다 1개로 한다.

(2) 의결권의 불통일 행사(정관 제25조)

① 2 이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 총회일의 3일전에 회사에 대하여 서면으로 그 뜻과 이유를 통지하여야 한다.

② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다.

(3) 의결권의 대리행사(정관 제26조)

① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다.

② 제 1항의 대리인은 주주총회 개회전에 그 대리인임을 증명하는 서면(위임장)을 이 회사에 제출하여야 한다.

(4) 총회의 결의방법(정관 제24조)

주주총회의 결의는 법령에 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수로 하되 발행주식 총수의 4분의 1이상의 수로 하여야 한다.

3. 주식의 발행 및 배정

(1) 신주인수권(정관 제 9조)

① 이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 가진다.

② 제 1항의 규정에 불구하고 다음 각 호의 경우에는 주주외의 자에게 이사회 결의로 신주를 배정할 수 있다.

1. 발행주식총수의 100분의 30을 초과하지 않는 범위내에서 신주를 모집하거나 모집을 위하여 인수인에게 인수하게 하는 경우

2. 발행주식총수의 100분의 30을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률(이하“자본시장법”이라 한다) 제165조의 6의 규정에 의하여 일반공모방식으로 신주를 발행하는 경우

3. 자본시장법 제165조의 7의 규정에 의하여 우리사주조합원에게 신주를 우선 배정하는 경우

4. 상법 제542조의 3의 규정에 의하여 주식매수선택권의 행사로 인하여 신주를 발행하는 경우

5. 발행주식총수의 100분의 10을 초과하지 않는 범위 내에서 자본시장법 제165조의 16의 규정에 의하여 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우

6. 발행주식총수의 100분의 10을 초과하지 않는 범위 내에서 긴급한 자금의 조달을 위하여 국내외 금융기관에게 신주를 발행하는 경우

7. 발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 계열사, 최대주주와 그 특별관계자 및 해당회사의 임직원, 거래처, 채권자들에게 신주를 발행하는 경우

8. 발행주식총수의 100분의 10을 초과하지 않는 범위 내에서 회사가 경영상 필요로 하는 외국인투자촉진법에 의한 외국인투자를 위하여 신주를 발행하는 경우

③ 제2항 제1호 내지 제8호의 방식에 의해 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로써 정한다.

④ 주주가 신주인수권을 포기 또는 상실하거나 신주배정에서 단주가 발생하는 경우에 그 처리방법은 이사회의 결의로 정한다.

(2) 주식매수선택권(정관 제 9조의 1)

① 이 회사는 임ㆍ직원(상법시행령 제9조에서 정하는 관계회사의 임ㆍ직원을 포함한다. 이하 이 조에서 같다)에게 발행주식 총수의 100분의 15의 범위 내에서 주식매수선택권을 주주총회의 특별결의에 의하여 부여할 수 있다. 다만 발행주식총수의 100분의 1의 범위 내에서 이사회 결의로 회사의 이사를 제외한 자에게 주식매수선택권을 부여할 수 있다. 이사회의 결의로 주식매수선택권을 부여한 경우 회사는 부여 후 처음으로 소집되는 주주총회의 승인을 받아야 한다.

② 주식매수선택권을 부여받을 임ㆍ직원은 회사의 설립과 경영, 기술혁신 등에 기여하였거나 기여할 능력을 갖춘 임ㆍ직원으로 한다.

③ 주식매수선택권의 행사로 교부할 주식(주식매수선택권의 행사가격과 시가와의 차액을 현금 또는 자기주식으로 교부하는 경우에는 그 차액의 산정기준이 되는 주식을 말한다.)은 기명식 보통주식 또는 우선주식으로 한다.

④ 주식매수선택권을 부여하는 임직원의 수는 재직하는 임ㆍ직원의 100분의 20을 초과할 수 없고, 임원 또는 직원 1인에 대하여 부여하는 주식매수선택권은 발행주식 총수의 100분의 10을 초과할 수 없다.

⑤ 주식매수선택권을 행사할 주식의 1주당 행사 가격은 다음 각 호의 가액 이상이어야 한다. 주식매수선택권을 부여한 후 그 행사가격을 조정하는 경우에도 또한 같다.

1. 새로이 주식을 발행하여 교부하는 경우에는 다음 각 목의 가격 중 높은 금액

가. 주식매수선택권의 부여일을 기준으로 한 주식의 실질가액

나. 당해 주식의 권면액

2. 자기주식을 양도하는 경우에는 주식매수선택권 부여일을 기준으로한 주식의 실질가액

⑥ 주식매수선택권은 제1항의 결의일로부터 2년이 경과한 날로 부터 7년 내에 행사할 수 있다.

⑦ 주식매수선택권을 부여받은 자는 제1항의 결의일로부터 2년 이상 재임 또는 재직하여야 행사할 수 있다. 다만, 주식매수선택권을 부여 받은 자가 제1항의 결의일부터 2년 이내에 사망하거나 정년으로 인한 퇴임 또는 퇴직, 기타 본인의 귀책사유가 아닌 사유로 퇴임 또는 퇴직한 경우에는 그 행사기간 동안 주식매수선택권을 행사할 수 있다.

⑧ 주식매수선택권의 행사로 인하여 발행한 신주에 대한 이익의 배당에 관하여는 제9조의 2의 규정을 준용한다.

⑨ 다음 각 호의 1에 해당하는 경우에는 이사회의 결의로 주식매수선택권의 부여를 취소할 수 있다.

1. 주식매수선택권을 부여받은 임ㆍ직원이 본인의 의사에 따라 퇴임하거나 퇴직한 경우

2. 주식매수선택권을 부여받은 임ㆍ직원이 고의 또는 과실로 회사에 중대한 손해를 초래한 경우

3. 회사의 파산 또는 해산 등으로 주식매수선택권의 행사에 응할 수 없는 경우

4. 기타 주식매수선택권 부여계약에서 정한 취소 사유가 발생한 경우

4. 주식에 관한 사항

(1) 발행예정 주식의 총수(정관 제 5조)

이 회사가 발행할 주식의 총수는 일억팔천만주로 한다.

(2) 주식의 종류(정관 제 7조)

이 회사가 발행할 주식의 종류는 기명식 보통주식과 기명식 우선주식으로 한다.

(3) 주권의 종류(정관 제 8조)

이 회사가 발행할 주권의 종류는 일주권, 오주권, 십주권, 오십주권, 일백주권, 오백주권, 일천주권 및 일만주권의 8종으로 한다.

(4) 우선주식의 수와 내용(정관 제 7조의 1)

① 이 회사가 발행할 의결권 없는 우선주식의 수는 사천만주로 한다.

② 우선주식에 대하여는 액면금액을 기준으로 하여 연 1% 이상 12% 이내에서 발행하고 이사회가 우선배당율을 정한다.

③ 보통주식의 배당율이 우선주식의 배당율을 초과할 경우에는 그 초과분에 대하여 보통 주식과 동일한 비율로 참가시켜 배당한다.

④ 우선주식에 대하여 어느 사업년도에 있어서 소정의 배당을 하지 못한 경우에는 누적된 미배당분을 다음 사업년도의 배당시에 우선하여 배당한다.

⑤ 우선주식에 대하여 당해 사업년도 이익에서 소정의 배당을 할 수 없을 경우에는 우선주식에 대하여 소정의 배당을 아니한다는 결의가 있는 총회의 다음총회부터 그 우선 배당을 한다는 결의가 있는 총회의 종료시까지 의결권이 있는 것으로 한다.

⑥ 이 회사가 유상증자 또는 무상증자를 실시하는 경우 우선주식에 대한 신주의 배정은 유상증자의 경우에는 보통주식으로, 무상증자의 경우에는 그와 같은 종류의 주식으로 한다.

⑦ 우선주식의 존속기간은 발행일로부터 3년으로 하고 이 기간 만료와 동시에 보통주식으로 전환한다. 그러나 위 기간중에 소정의 배당을 하지 못한 경우에는 소정의 배당을 완료할 때까지 그 기간을 연장한다. 이 경우 전환으로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제 9조의 2의 규정을 준용한다.

5. 배당에 관한 사항

(1) 이익의 배당(정관 제 45조)

① 이익의 배당은 금전과 주식으로 할 수 있다.

② 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다.

③ 제 1항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다.

(2) 신주의 배당 기산일(정관 제 9조의 2)

회사가 유상증자 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업년도의 직전 영업년도 말에 발행된 것으로 본다.

(3) 배당금 지급청구권의 소멸시효(정관 제 46조)

① 배당금 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다.

② 제 1항의 시효의 완성으로 인한 배당금은 이 회사에 귀속한다.

Ⅲ. 투자위험요소

1. 사업위험

■ 조선부문

| 가. 2008년 금융위기 이후 극심한 침체를 보이고 있는 세계 조선 산업은 유럽 재정위기에서 비롯된 수요 감소, 선박금융 경색, 선박 공급 과잉 우려 등으로 인한 수주 여건의 위축으로 산업 전반적인 부진이 장기화되고 있습니다. 다만 2013년 국내외 조선업의 수주량 대폭 증가, 수주잔량의 증가세 전환, 신조선가의 상승세 등으로 조선 업황이 개선되는 것으로 보이나, 선박 과잉의 지속 및 세계 경기 회복의 지연, 해운 산업의 물동량 증가율 둔화 가능성 등 불안한 요소들이 여전히 많습니다. 또한 조선 업황 회복이 이루어지더라도 그 속도는 매우 완만할 것으로 보임에 따라, 국내 조선업체들의 수익성 개선은 2014년에도 쉽지 않을 것으로 보입니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다. |

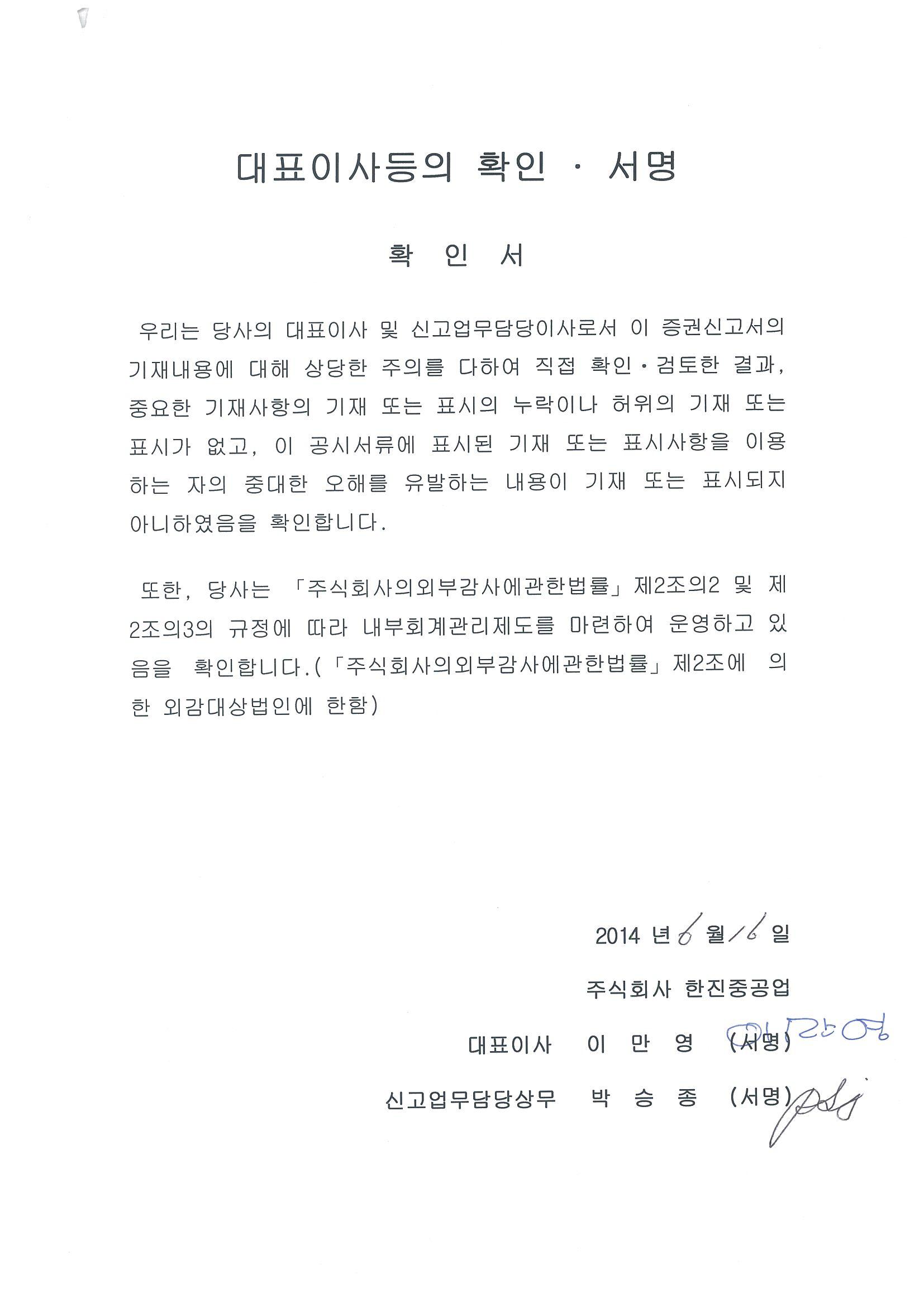

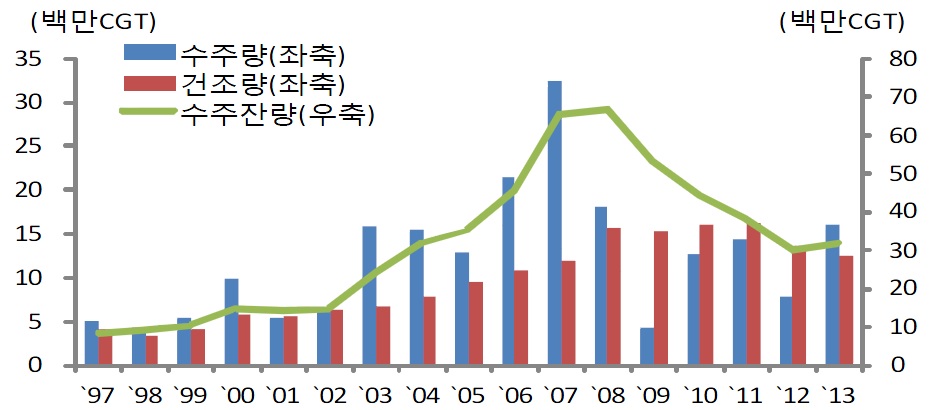

2008년 금융위기 이후 극심한 침체를 보이고 있는 세계 조선 산업은 유럽 재정위기에서 비롯된 수요 감소, 선박금융 경색, 선박 공급 과잉 우려 등으로 인한 수주 여건의 위축으로 산업 전반적인 부진이 장기화되고 있습니다. 2012년에는 신규 수주가 25백만 CGT로 2011년 대비 30% 이상 축소되었고 수주 잔량도 98백만 CGT로 최저 수준을 보였습니다. 하지만 2013년 들어 선가 하락에 따른 발주 증가, 대형 컨테이너선을 중심으로 한 선대개편, 가스운반선 수요 유지 등으로 세계 수주량은 2012년 대비 92% 증가한 48.7백만 CGT를 기록했으며, 수주 잔량 또한 2012년 대비 6% 증가한 103.9백만 CGT로 2009년 이후 지속적인 감소세에서 증가세로 전환되었습니다. 반면, 2013년 세계 건조량은 2012년 대비 22% 감소한 36.6백만 CGT로 2011년 이후 감소세가 지속되었습니다.

| [세계 조선업 수주량, 건조량, 수주잔량 추이] |

|

|

세계 조선업 수주량, 건조량, 수주잔량 추이 |

| (자료: Clarkson, KDB산업은행) |

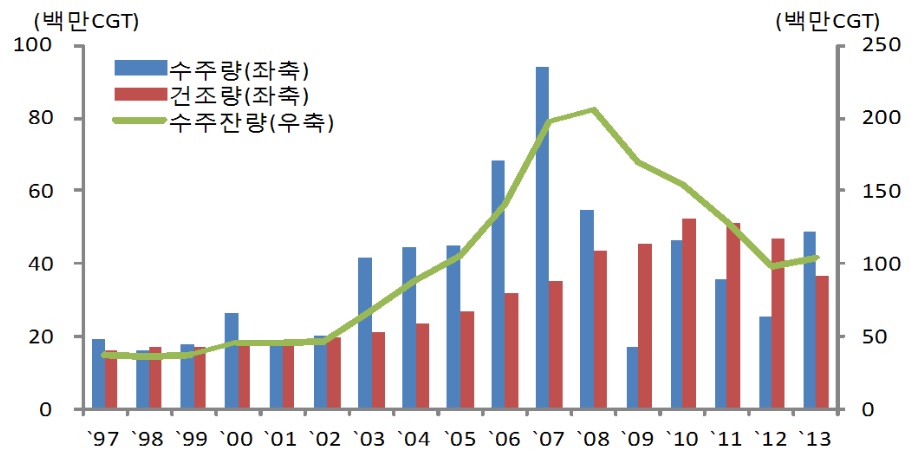

2013년 세계 수주량이 대폭 증가하였으나 발주 금액은 선가 하락, 해양플랜트(Off-Shore) 비중 감소 등으로 인하여 2010년 수준인 1천억 US달러를 상회하는 수준에 머물렀습니다. 2012년에 53%까지 증가했던 해양플랜트 비중은 셰일가스 개발, 이란 제재 완화 등으로 유가가 횡보하면서 2013년에는 24%로 하락했습니다.

| [세계 발주 금액] |

| (단위 : 10억USD) |

|

|

세계 발주금액 |

| (자료: Clarkson, 한국신용평가) |

| 주) BC: Bulk Carrier, Offshore: 해양 플랜트 |

2013년 국내 조선업체들의 실적도 세계 조선 업황의 흐름과 크게 다르지 않았습니다. 2013년 국내 조선업의 수주량은 전년 대비 99% 증가한 16.1백만 CGT를 기록했으며, 수주잔량은 전년대비 5% 증가한 32.0백만 CGT로 2009년 이후 지속적인 감소세에서 증가세로 전환되었습니다. 반면, 국내 건조량은 전년 대비 8% 감소한 12.5백만 CGT로 2011년 이후 감소세가 지속되었습니다.

| [국내 조선업 수주량, 건조량, 수주잔량 추이] |

|

|

국내 조선업 수주량, 건조량, 수주잔량 추이 |

| (자료: Clarkson, KDB산업은행) |

2014년 1분기 전세계 신조선 수주량은 전년 동기대비 0.8% 증가한 1,079만 CGT를기록하였으며, 전체적으로 해양 플랜트 수주 감소세가 지속되고 있는 가운데 상선의 수주가 전년 대비 다소 하향한 수준에서 유지되고 있습니다. 2013년 1분기 대비 실적은 유지되는 수준이지만, 전 분기인 2013년 4분기에 비해서는 수주량이 감소하여 수주 시황 자체는 다소 조정을 받고 있는 분위기입니다. 2014년 1분기 전세계 신조선 수주액은 전년 동기 대비 12.5% 증가한 248.2억 달러를 기록하였으나, 전세계 선박 건조량은 전년 동기 대비 21.4% 감소한 877만 CGT를 기록했습니다. 전세계 선박 건조량은 2010년을 정점으로 지속적으로 감소하고 있는 추세입니다.

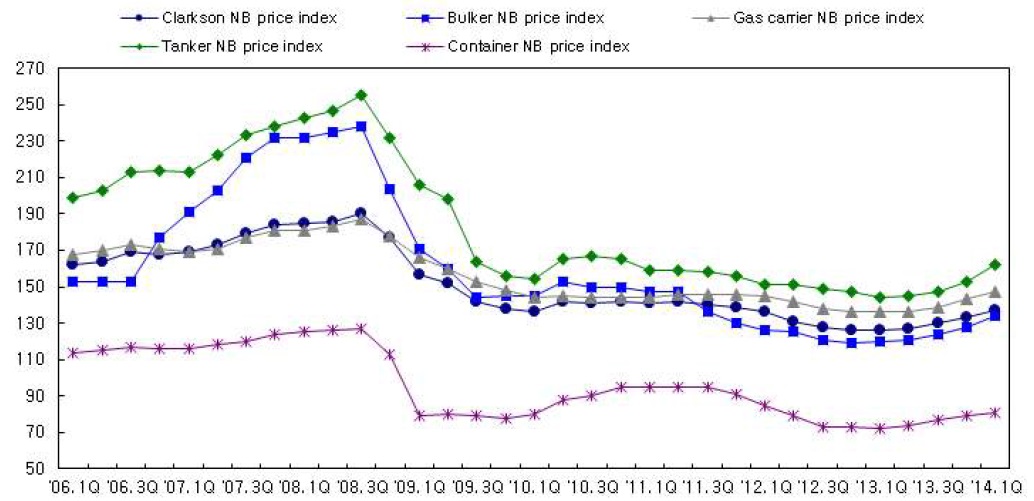

최근 몇 년간 하락세에서 벗어나지 못했던 Clarkson 신조선가 지수는 2014년 3월 137로 전분기 대비 4p 상승하여 상승 추세를 유지하였습니다. 벌크선과 탱커 신조선가 지수는 각각 4.7%, 5.9%씩 상승하였으며 가스선과 컨테이너선 지수는 각각 2.8%와 2.5% 상승하였습니다. 2014년 1분기, 특히 3월의 수주 시장은 전반적으로 주춤한 양상을 나타냈으나 신조선사의 상승 추세는 꺾이지 않은 상황입니다. 그러나 여전히 신조선가 수준은 완전히 회복되지 않은 상태이며, 향후 신조선가 하락에 따른 저가수주로 인한 손실발생 위험의 가능성은 존재하므로 신조선가 추이에 대해 주의 깊게 살펴볼 필요가 있습니다.

| [선종별 Clarkson 신조선가 지수 추이] |

|

|

선종별 clarkson 신조선가 지수 추이 |

| (자료 : Clarkson, 수출입은행) |

2013년 국내외 조선업의 수주량 대폭 증가, 수주잔량의 증가세 전환, 신조선가의 상승세 등으로 조선 업황이 개선되는 것으로 보이나, 선박 과잉의 지속 및 세계 경기 회복의 지연, 해운 산업의 물동량 증가율 둔화 가능성 등 불안한 요소들이 여전히 많습니다. 또한 단기적으로는 2014년 국내 조선업의 수주량은 큰 폭의 증가를 보인 2013년 대비 감소할 가능성이 높고, 조선 업황 회복이 이루어지더라도 그 속도는 매우 완만할 것으로 보임에 따라 국내 조선업체들의 수익성 개선은 2014년에도 쉽지 않을 것으로 보입니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다.

| 나. 현재의 조선산업은 크게 해양부분과 상선부분으로 나눠집니다. 2009년 이후 수주량이 증가세를 보여온 해양부분은 2013년 해양 플랜트 수주량이 2012년 대비 40% 감소하는 등 부진한 모습을 보였습니다. 이에 반해, 2010년 이후 하락세를 보여온 상선부분의 수주량은 2013년 큰 폭으로 증가했습니다. 하지만 상선부분의 영업 환경은 각 선종별 해운 업황 및 수요에 따라 좌우되어 같은 조선업 내에서도 개별 조선업체의 주력 선종에 따라 수익성에 큰 차이가 있을 것으로 예상됩니다. 당사는 현재 상선부분을 위주로 수주하고 있으므로 각 선종별 해운 업황 및 시장의 수요에 따라 당사의 조선 부문 수익성은 큰 영향을 받을 수 있습니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다. |

현재의 조선산업은 크게 해양부분과 상선부분으로 나눠집니다. 해양부분은 2009년 이후 수주량이 증가하며 2011년 대비 소폭 하락한 2012년에도 4.5백만 CGT의 수주량을 기록했습니다. 하지만 2013년 해양 플랜트 수주량은 시추 장비인 드릴쉽 등의 발주 부진에 기인하여 2012년 대비 40% 감소한 2.7백만 CGT를 기록하는 등 부진한 모습을 보였습니다. 이에 반해, 2010년 이후 꾸준한 하락세를 보여온 상선부분은 2013년 일반 상선 수주량이 대형컨테이너선과 고연비 선박에 대한 발주 증가 등으로 2012년 대비 144% 증가한 42.4백만 CGT를 기록하며 큰 폭의 증가세를 보였습니다.선종별로 보자면, 벌크선은 10만 DWT 이상의 대형선을 중심으로 전년 대비 183% 증가한 18.4백만 CGT가 수주되었고 탱커선은 제품 운반선의 발주 증가로 전년 대비 109% 증가한 9.4백만 CGT가 수주되었습니다. 컨테이너선은 8천 TEU 이상의 대형 컨테이너선의 발주가 크게 증가하면서 전년 대비 268% 증가한 9.2백만 CGT가 수주되었으며, 가스선은 LPG선의 발주가 전년대비 큰 폭으로 늘어나면서 전년 대비 38% 증가한 5.4백만 CGT가 수주되었습니다.

| [세계 조선업 선종별 수주량 추이] |

| (단위 : 백만CGT) |

| 2008 | 2009 | 2010 | 2011 | 2012(A) | 2013(B) | 증가율 (B/A) |

||

|---|---|---|---|---|---|---|---|---|

| 일반상선 | 벌크선 | 23.9 | 8.3 | 25.5 | 10.4 | 6.5 | 18.4 | 183 |

| 탱커선 | 13.3 | 4.0 | 8.2 | 3.3 | 4.5 | 9.4 | 109 | |

| 컨테이너선 | 6.8 | 0.5 | 3.5 | 7.5 | 2.5 | 9.2 | 268 | |

| 가스선 (LNG, LPG) |

1.1 | 0.2 | 1.1 | 4.3 | 3.9 | 5.4 | 38 | |

| 소계 | 45.1 | 13.0 | 38.3 | 25.5 | 17.4 | 42.4 | 144 | |

| 해양 플랜트 | 3.8 | 2.3 | 3.7 | 4.9 | 4.5 | 2.7 | -40 | |

| 기타 | 7.1 | 2.1 | 4.6 | 4.7 | 3.4 | 3.6 | 6 | |

| 계 | 56.0 | 17.4 | 46.6 | 35.1 | 25.3 | 48.7 | 92 | |

| (자료: Clarkson, KDB산업은행) |

그동안 국내 대형 조선업체들은 비조선 사업다각화 추진, 해양플랜트 부문의 수주역량 강화 등을 통해 조선 산업의 외부 환경 변화에 대응할 수 있는 능력을 키웠으며 이를 통해 국내 및 중국 중소 조선사들과 차별화를 해왔습니다. 2010년부터 지속적으로 부진한 모습을 보여온 상선부분이 2013년 큰 폭으로 증가하는 모습을 보였으나, 여전히 수요부문의 위축과 공급 확대에서 비롯된 신조선 시장의 수급불균형과 세계 해운업황의 부진으로 인해 상선부분의 불안정한 영업 환경과 개선 속도 지연에 대한 전망은 지속되고 있는 상황입니다. 특히 2013년 상선부분 수주량의 큰 폭의 증가는 주로 선사들의 규모의 경제 추구에 따른 대형컨테이너선 수요 증가, 높은 연료비 및 낮은 운임 등으로 인한 선사들의 고연비선박 수요 증가, 셰일가스 개발로 가스 및 관련 화학 제품의 운송 수요가 증가할 것으로 예상된 데 따른 관련 운반선 발주 증가에 기인한 것이었습니다. 이러한 점에서 볼 때, 상선부분의 영업 환경은 각 선종별 해운 업황 및 수요에 따라 좌우되어 같은 조선업 내에서도 개별 조선업체의 주력 선종에 따라 수익성에 큰 차이가 있을 것으로 예상됩니다.

주요 선종별 특성은 다음과 같습니다.

①벌크선 (Bulk Carrier)

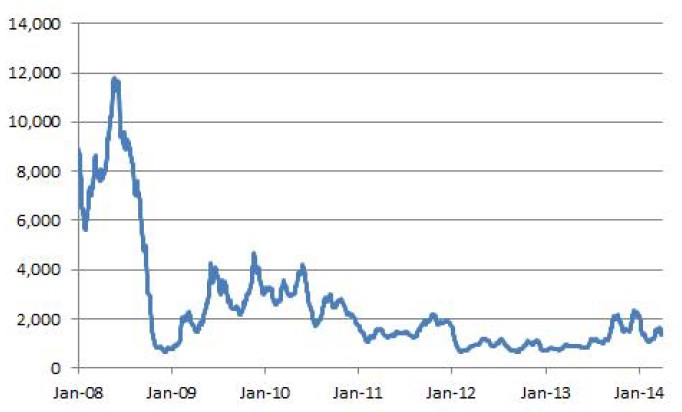

벌크선은 포장하지 않은 석탄, 광석 및 곡물과 같은 화물을 적재할 수 있는 화물선으로 대표적인 운임지수로 BDI(Bartic Dry Index)가 있습니다. 2008년 글로벌 금융위기 이후 세계 경기 침체, 중국의 성장성 저하로 인한 물동량 감소 및 유로존 문제 등을 이유로 BDI는 하락추세를 보이고 있습니다.

2007년 BDI지수가 급등하면서 운임상승이 신조선 발주로 이어져 조선사들은 2007년과 2008년 2년간 대량으로 수주를 받았습니다. 그러나 2008년 글로벌 금융위기 이후 물동량의 감소하게 되었고 2007~8년에 발주된 선박의 인도가 진행되면서 선복량이 증가하여 물동량 대비 선복량이 많아지게 되었습니다. 2009년, 2010년 2년간 경기 회복에 대한 기대감과 물동량 증가로 BDI지수는 일시적으로 상승 하였으나, 이후 유로존 문제로 인하여 세계경기는 다시 침체되었으며, 물동량 또한 감소하여 재차 하락추세를 이어갔습니다. 2014년 1분기 BDI지수는 평균 1,371로 전년 동기대비 72.1% 높은 수준을 기록했습니다. 하지만 2013년말 상승 기조에서는 다소 후퇴하였고 절대적인 값은 아직도 낮은 수준입니다. 또한 중국 경기의 둔화 등 여러 불안 요인으로 벌크선 해운 업황은 아직 좋지 못한 상황입니다. 향후 벌크선 운임이 현재의 낮은 수준보다 상승하지 않는다면 신규 발주 물량 또한 적을 것으로 예상됩니다.

| [BDI 추이] |

|

|

BDI 추이 |

| (자료: Baltic Exchange, Clarkson에서 재인용) |

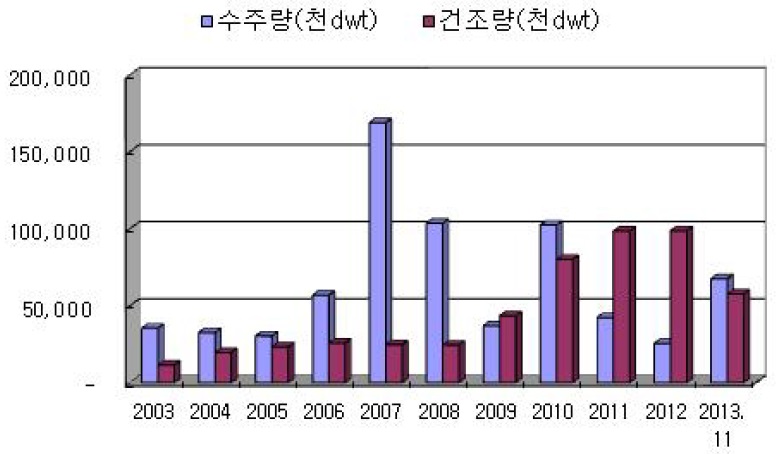

2013년도 벌크선의 건조량은 2012년 대비 크게 감소하였으나 수주량은 큰 폭의 증가를 나타내어 중장기적인 시황 회복에 걸림돌로 작용할 우려가 있습니다. 선복량 과잉 심화는 고비를 넘겼으나 아직까지 공급 과잉의 해소가 기대될 정도는 아니며, 향후 2~3년 후 시장의 회복이 더뎌질 우려도 남아있습니다.

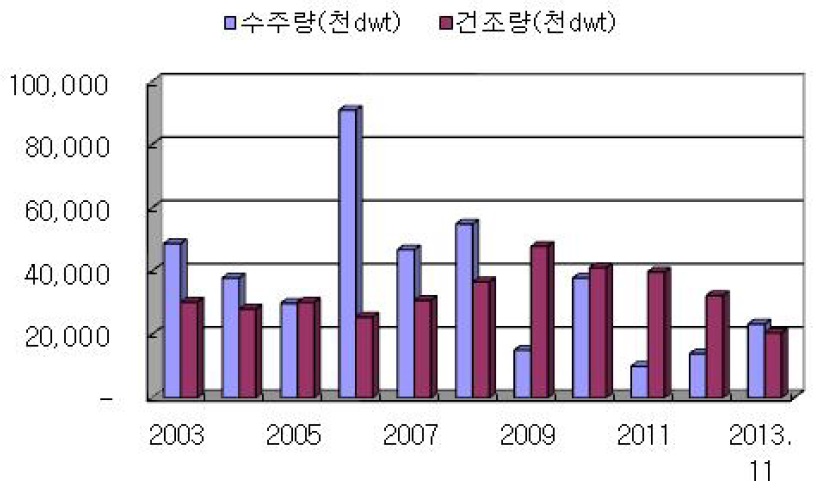

| [벌크선의 전 세계 수주 및 건조량 추이] |

|

|

벌크선의 전 세계 수주 및 건조량 추이 |

| (자료: Clarkson, 수출입은행) |

②탱커(Tanker)

탱커는 액체화물을 운반하는 선박으로 원유를 운반하는 유조선과 석유제품을 운반하는 제품운반(PC, Product Carrier)선으로 나눠집니다.

탱커는 선적하는 화물이 원유 및 석유 제품이기 때문에 해상에서 유출되는 경우 해양환경을 오염시키게 됩니다. 이로 인해 과거 국제해사기구(IMO)가 2010년까지 단일선체의 탱커를 해체하고 2중선체로 교체하도록 하였습니다. 단일선체의 경우 해상사고 발생시 선적화물(원유 및 석유제품)의 유출 위험이 크지만, 2중선체는 상대적으로 더 안전합니다. 이러한 국제해사 기구의 규제로 인하여 2006년부터 2008년까지 선박 교체를 위한 발주가 이어졌으며, 이 물량은 금융위기 이후인 2009년부터 본격적으로 시장에 출회되기 시작했습니다. 그러나 2008년 금융위기로 인하여 세계 경제가 침체되고 물동량이 감소한데 반해 많아진 선복량으로 인해 운임은 하락하게 되었습니다.2013년에도 탱커 운임은 여전히 낮은 수준에 머물렀으며 2012년과 비교하여 약세를 나타냈습니다.

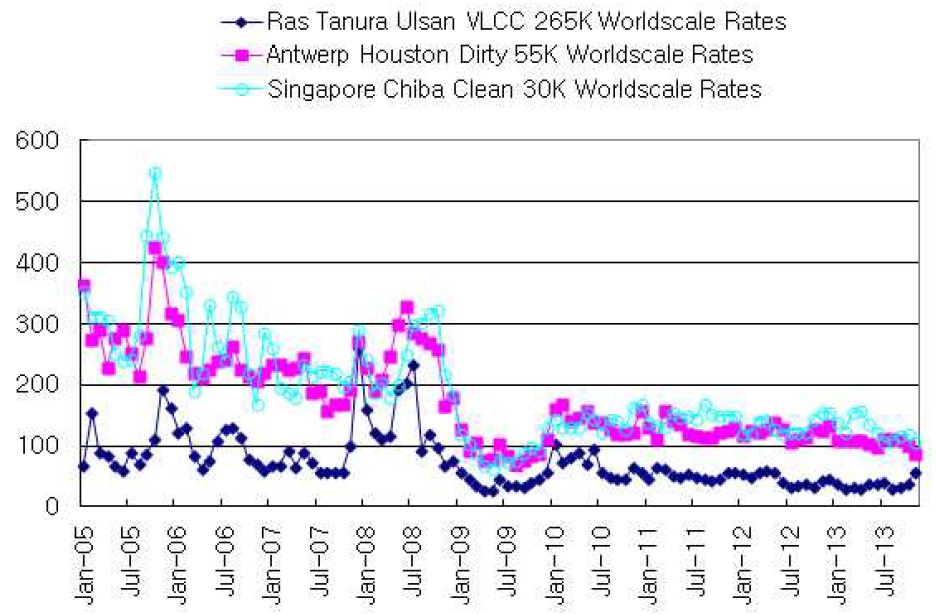

| [World Scale(탱커 운임지수) 추이] |

|

|

world scale(탱커 운임지수) 추이 |

| (자료: Clarkson, 수출입은행) |

2013년도 탱커의 건조량은 2012년 대비 감소한 반면, 수주량은 크게 증가했습니다.

| [탱커의 전 세계 수주 및 건조량 추이] |

|

|

탱커의 전 세계 수주 및 건조량 추이 |

| (자료: Clarkson, 수출입은행) |

유조선 시황은 과잉 선복량 상황이 계속 악화되고 있고 이에 따라 침체가 장기화될 전망입니다. 특히 선진국의 에너지 효율화 등의 노력에 따라 2005년 이후 둔화된 물동량에 비해 선복량 증가율은 훨씬 더 큰 수치를 나타내었고 이후로 꾸준히 수급이 악화되었습니다. 이에 더하여 최근에는 미국이 tight oil을 생산하며 원유 수입을 감소시킴에 따라 물동량은 더욱 둔화되고 있습니다.

유조선 시장과는 달리 제품운반선 시장은 완만한 속도이지만 선복량 과잉에서 조금씩 벗어나고 있음에 따라 시황 개선이 기대되고 있습니다. 금융 위기 이후 부진한 선박 수주의 영향으로 선복량 증가율은 2011년 이후 연평균 2.5% 내외를 유지하였으나, 물동량은 중동의 수출 물량과 최근 미국 tight oil의 제품 수출에 따른 영향으로 최근 수년간 4% 내외의 증가율을 기록하며 선복량 과잉이 조금씩 해소되는 모습이 나타나고 있습니다.

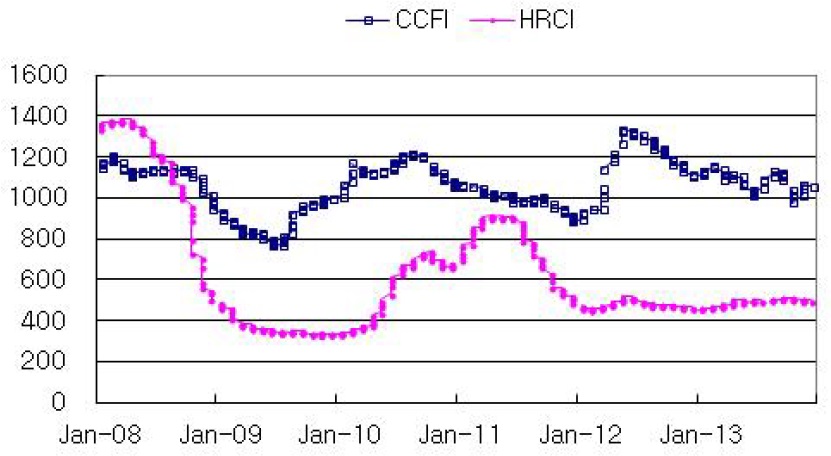

③컨테이너선 (Container Ship)

컨테이너선은 규격 화물인 컨테이너를 운송하는 선박으로 대표적인 운임지수로는 용선료 수준을 나타내는 HRCI(Howe Robinson Container Freight Index)와 운임 수준을 나타내는 CCFI(China Containerized Freight Index) 등이 있습니다.HRCI는 2008년 금융위기 이후 급격하게 떨어져 500선 이하로 하락하였습니다. 저운임 시황에 대해 2010년 중반 이후 해운사들은 Maersk Line을 필두로 선박의 계선 및 저속운항을 통한 공급 조절로 대응하였습니다. 이로 인해 2011년 HRCI는 1,000선 근처까지 회복했으나 고운임 시황은 오래 지속되지 못하고, 다시 하락하여 2013년말 500선 근처에서 횡보하는 모습을 보였습니다. 또한 CCFI는 2012년 하반기 이후 2013년말까지 약세 추세를 보였습니다.

| [CCFI, HRCI 추이] |

|

|

ccfi, hrci 추이 |

| (자료 : Howe Robinson, 중국 상해항운교역소, KMI, 수출입은행) |

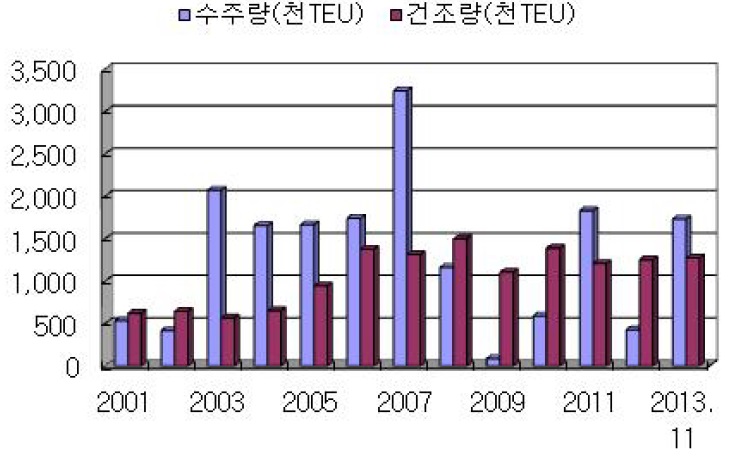

2013년 컨테이너선의 건조량은 2012년 대비 소폭 증가한 것으로 나타났으며 수주량은 급격한 증가를 보였습니다. 특히 2011년 세계 1위 컨테이너 선사인 머스크가 18,400TEU급 대형 컨테이너선을 최초로 발주한 것에 이어서 2013년에도 여러 상위 컨테이너 선사들의 대형 컨테이너선 확보 노력이 활발해지는 등 대형 컨테이너선의 발주 증가는 2014년에도 이어질 것으로 보입니다. 또한 향후 컨테이너선 해운 시장은 선복량 과잉 문제의 해소가 지연되고 있는 가운데 복잡한 양상으로 전개될 것으로 전망됩니다.

| [컨테이너선의 전 세계 수주 및 건조량 추이] |

|

|

컨테이너선의 전 세계 수주 및 건조량 추이 |

| (자료: Clarkson, 수출입은행) |

당사는 현재 컨테이너선, 유조선, 벌크선 등의 신조선 부문, 즉 상선 부분을 위주로 수주하고 있습니다. 따라서 각 선종별 해운 업황 및 시장의 수요에 따라 당사의 조선 부문 수익성은 큰 영향을 받을 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다.

| 다. 군함 및 군용 선박은 국가 방위 사업의 일환으로 정부의존도가 매우 높은 산업입니다. 방위 산업은 안정적 거래기반(정부 또는 국가)을 바탕으로 사업 및 수익의 안정성은 양호하나 '방산물자원가계산규칙'에 따른 적정이윤이 규정되어 있어 이윤추구 방식에 제약이 존재합니다. 또한 방위 산업 특성상 높은 정부의존도로 인하여 대내외적 정치 환경 및 분위기에 따라 국방 정책이 급격히 변화할 경우 시장 규모 역시 큰 영향을 받게 됩니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다. |

조선산업의 한 축인 군함 및 군용 선박은 국가 방위 사업의 일환으로 정부의존도가 매우 높은 산업입니다. 그 시장규모는 국방부의 방산물자 소요 계획 및 정부의 국방비 예산편성에 영향을 받으며, 특히 국방비 항목 중 방위력 개선비에 의해 좌우되고 있습니다. 방위산업은 정부의존도가 높기 때문에 정부의 국방정책이 급격히 변화할 경우 방위산업 시장규모 역시 큰 영향을 받으며, 이는 방산기업의 매출규모 및 수익성에 영향을 미칠 수 있습니다.

다만, 최근 국방정책이 미래형 첨단 선진강군 육성으로 군구조 개편, 첨단무기체계 도입 및 개발 등을 통해 자주적 방위역량의 구축에 있는 바 국방비 예산 중 방위력 개선비는 지속적으로 증가추세에 있습니다. 특히, '천안함' 사건에 이어 2010년 11월 '연평도 포격' 사건 또한 발생하면서 국가안보에 대한 중요성이 대내외적으로 강조되고 있어 방위산업에 대한 필요성 및 수요도 점증될 것으로 예상되고 있습니다.

국방비는 크게 전력운영비와 방위력개선비로 구성되는데, 전력운영비는 현존전력의 유지 및 보완에 사용되며, 방위력개선비는 첨단무기체계 도입과 전력 증강에 사용됩니다. "2013~2017 국방중기계획"에 따르면 2014년 방위력개선비는 11.8조원(국방비의 31.47%)이며 2017년까지 15조원(국방비의 33.3%) 수준으로 증대될 전망입니다. 방위력개선비는 각종 무기체계 개선에 사용될 예정이며, 조선분야에는 장보고-Ⅲ, 차기 구축함 등이 해당됩니다. 당사는 국내 최초 상륙수송함인 독도함(LPX:Landing Platform Experimental)을 건조하여 해군에 공급하였으며, 2008년 9,000억원 규모의 차기상륙함(LST-2) 건조사업의 기본 설계사업자로 선정된 바 있습니다.

| [2013~2017 국방중기계획 재원현황] |

| (단위 : 조원, %) |

| 구 분 | '12년 | 대 상 기 간 | |||||

|---|---|---|---|---|---|---|---|

| '13년 | '14년 | '15년 | '16년 | '17년 | 계 | ||

| 국방비 | 33.0 | 35.4 | 37.5 | 39.6 | 42.3 | 44.9 | 199.6 |

| (증가율) | (5.0) | (7.4) | (5.9) | (5.6) | (6.9) | (6.2) | (6.4) |

| 전력운영비 | 23.1 | 24.4 | 25.7 | 27.0 | 28.4 | 29.9 | 135.5 |

| (증가율) | (6.2) | (5.8) | (5.4) | (5.1) | (5.2) | (5.3) | (5.3) |

| (점유율) | (70.0) | (68.9) | (68.6) | (68.3) | (67.2) | (66.7) | (67.9) |

| 방위력개선비 | 9.9 | 11.0 | 11.8 | 12.5 | 13.9 | 15.0 | 64.1 |

| (증가율) | (2.1) | (11.1) | (6.9) | (6.7) | (10.5) | (8.0) | (8.6) |

| (점유율) | (30.0) | (31.1) | (31.4) | (31.7) | (32.8) | (33.3) | (32.1) |

| (자료: 국방부, 보도자료, "'13~'17 국방중기계획 확정, 국회 보고", 2012.09.12) |

한편, 방위 산업은 안정적 거래기반(정부 또는 국가)을 바탕으로 사업 및 수익의 안정성은 양호하나 '방산물자원가계산규칙'에 따른 적정이윤이 규정되어 있어 이윤추구 방식에 제약이 존재합니다. 또한 방위 산업 특성상 높은 정부의존도로 인하여 대내외적 정치 환경 및 분위기에 따라 국방 정책이 급격히 변화할 경우 시장 규모 역시 큰 영향을 받게 됩니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다.

| 라. 2008년 말 글로벌 금융위기로 인해 세계 경기가 침체되면서 물동량 저하로 해운 업황도 침체되고, 이는 선박 발주 취소 및 대금 납입 지연으로 인한 인도 지연 등의 문제와 함께 조선 업황 침체로 이어졌습니다. 이러한 흐름은 2013년 초반까지도 이어져 일부 선사들이 건조 비용이 낮은 새 계약을 맺기 위해 기존 계약을 해지하거나 자금을 확보하지 못해 선박 건조를 포기하면서, 국내 조선사들이 해외에서 수주한 선박의 발주가 취소되는 사례가 잇따랐습니다. 2013년부터 신규 발주량은 증가 추세를 보이고 있으나, 단기적인 선박 발주량 증가 추세로 해운 업황의 회복을 판단하기는 어려운 점이 있으며, 향후 해운 운임이 감소할 경우 선주사의 자금 상황 혹은 장기용선계약 유지 여부에 따라 선박 발주 취소가 발생할 가능성은 존재합니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다. |

2006년부터 2008년까지 국내 조선사들은 막대한 자금을 투자하여 조선소를 신, 증설 하였으며 중국의 조선사들도 국가 지원을 바탕으로 Capa 증설을 하였습니다. 그러나 2008년 말 글로벌 금융위기로 인해 세계 경기가 침체되면서 물동량 저하로 해운 업황도 침체되고, 이는 선박 발주 취소 및 대금 납입 지연으로 인한 인도 지연 등의 문제와 함께 조선 업황 침체로 이어졌습니다. 이 당시 발주된 컨테이너선, 벌크선, 탱커의 경우 운임이 폭락하고 금융 시장이 악화되면서 선사들은 선박 계약을 줄줄이 취소했습니다. 이에 따라 수주 잔량이 급격히 감소하고 발주가 연쇄적으로 취소되면서 조선업체들의 실적은 크게 악화되었습니다. 이러한 흐름은 2013년 초반까지도 이어져 일부 선사들이 건조 비용이 낮은 새 계약을 맺기 위해 기존 계약을 해지하거나 자금을 확보하지 못해 선박 건조를 포기하면서, 국내 조선사들이 해외에서 수주한 선박의 발주가 취소되는 사례가 잇따랐습니다.

하지만 2013년부터 신규 발주량은 증가 추세를 보이고 있습니다. 또한 선박 건조에 소요되는 기간이 보통 2~3년임을 감안할 때, 향후 경기가 회복세에 접어들면 선박에 대한 수요 증가로 신조선가가 상승하고 용선료도 증가하게 될 가능성이 있습니다.

그러나 2014년에도 대형 선박을 중심으로 한 선박 인도의 지속으로, 물동량 대비 선복량 추이가 크게 개선되지 못하는 등 수급 불균형 해소가 어려울 것으로 보임에 따라 조선 업황의 단기적인 회복은 쉽지 않을 것으로 전망됩니다. 또한 단기적인 선박 발주량 증가 추세로 해운 업황의 회복을 판단하기는 어려운 점이 있으며, 향후 해운 운임이 감소할 경우 선주사의 자금 상황 혹은 장기용선계약 유지 여부에 따라 선박 발주 취소가 발생할 가능성은 존재합니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다.

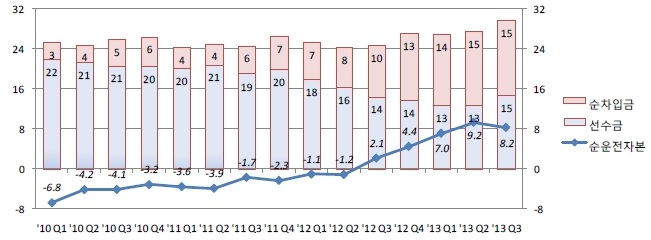

| 마. 조선산업은 자본력을 바탕으로 하는 산업으로 일부 선박의 경우 가격이 수 조원에 달할 정도로 대규모 자금이 필요합니다. 과거 조선산업의 전통적인 대금 회수 구조는 선수금 유입이 많은 구조로서 2011년까지 주요 조선업체들의 합산 선수금 규모가 20조원 안팎으로 유지되었으나, 2012년부터 Heavy Tail 등의 선수금이 적은 대금 회수구조로 계약된 건이 늘면서 선수금 유입은 줄고 매출채권과 재고자산 등의 운전자본 소요는 증가하게 되었습니다. 신규수주 부진과 결제방식의 Heavy Tail 심화는 조선사들로 하여금 기수주한 선박 건조에 필요한 자금확보를 어렵게 하고 있으며, 이러한 부족자금의 외부 조달은 결국 순차입의 증가로 이어져 조선사들의 재무부담을 가중시키고 있습니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다. |

조선산업은 자본력을 바탕으로 하는 산업으로 일부 선박의 경우 가격이 수 조원에 달할 정도로 대규모 자금이 필요합니다. 따라서 자금의 조달은 선박을 건조하는 조선사와 발주하는 선주 양쪽 모두에게 중요한 요소입니다. 선박을 건조하는 조선사는 고가의 선박을 건조하는 경우 많은 비용이 들어가게 되는데, 이때 선주로부터 선박대금을 받아 선박 건조에 사용되는 비용을 지불하게 됩니다.

조선업체들은 건조 단계별로 선박건조대금을 수취하게 되는데 각 단계별 대금수취 비중에 따라 균등하게 받는 Standard, 계약시 많이 받는 Top-Heavy, 인도시 대금회수 비중이 높은 Heavy-tail 방식이 사용되며, 2008년 금융위기 이후에는 Standard, Top-Heavy 대비 Heavy-tail 방식의 수주계약이 증가해 왔습니다.

조선산업의 전통적인 대금 회수구조는 선수금 유입이 많은 구조로서 2011년까지 주요 조선업체들의 합산 선수금 규모가 20조원 안팎으로 유지되었으나, 2012년부터 Heavy Tail 등의 선수금(초과청구공사 포함)이 적은 대금 회수구조로 계약된 건이 늘면서 선수금 유입은 줄고 매출채권과 재고자산 등의 운전자본 소요는 증가하게 되었습니다. 2013년 2분기 말에 9.2조원까지 늘었던 순운전자본은 3분기에 상선 수주가 늘면서 선수금이 유입됨에 따라 8.2조원으로 다시 감소했습니다. 다만 순차입금과 선수금을 합산한 재무부담 규모는 2010년 25조원 안팎에서 2013년 3분기 30조원 규모로 상당히 늘어난 상황입니다.

최근의 수주여건을 고려할 때, 순운전자본의 추가 확대 가능성은 다소 제한적인 상황이나 유럽지역을 중심으로 선박금융의 회복이 지연되거나 사모펀드 등이 참여하는 해양플랜트 프로젝트의 수주비중이 다시 늘어난다면 대금 회수구조의 장기화로 인해 다시금 순운전자본이 늘어날 가능성도 있습니다.

영업현금 창출력이 회복되거나 수주상황 개선에 따라 선수금 유입이 확대된다면 재무 부담은 경감될 것으로 예상되지만, 신규 수주 부진과 결제 방식의 Heavy Tail 심화는 조선사들로 하여금 기수주한 선박건조에 필요한 자금확보를 어렵게 하고 있으며 이러한 부족자금의 외부조달은 결국 순차입의 증가로 이어져 조선사들의 재무부담을가중시키고 있습니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다.

| [운전자본과 재무부담] |

| (단위: 조원) |

|

|

운전자본과 재무부담 |

| 자료: 공시자료, 한국신용평가 주1) 현대중공업, 삼성중공업, 대우조선해양, 현대삼호중공업, 현대미포조선 합산 주2) 선수금에는 초과청구공사 포함, 매출채권에는 미청구공사 포함 주3) 순운전자본 = 매출채권 + 재고자산 - 매입채무 - 선수금 |

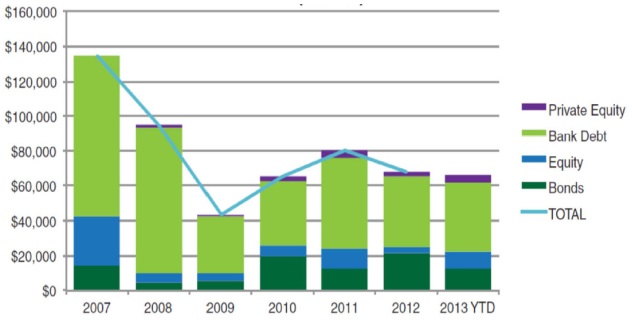

| 바. 2008년 이후 신조선 수주 감소로 세계 선박금융 규모도 함께 감소하였으며, 선박금융에서 은행 대출이 차지하는 비중은 2008년 82%에서 2012년 59%로 크게 감소했습니다. 또한 2013년 BaselⅢ 적용에 따른 자산건전성 규제 강화로 은행의 요구자본수준이 높아짐에 따라 향후 은행의 선박금융 대출 여력은 계속 감소될 것으로 보입니다. 선박 발주에서부터 인도까지의 전 과정에서 소요자금의 대부분을 금융시스템을 통해 조달하는 조선 산업의 특성상, 금융환경의 변화는 조선업황에 직접적인 영향을 미치게 되며, 향후 선박금융 여건 악화의 지속은 조선업체들의 자금 조달에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

2008년 이후 신조선 수주 감소로 세계 선박금융 규모도 함께 감소하였으며, 재원 구성에도 기존과 다른 변화가 있었습니다. 글로벌 선박금융시장을 선도해 오던 유럽계 은행들은 2011년 유럽금융위기의 발생 이후 선박금융 대출여력 감소, 자본건전성 개선을 위한 관련 자산의 축소, 일부 은행의 시장이탈 등으로 선박금융시장에서의 비중이 감소했습니다. 2012년 이후에도 감소추세는 지속되었으며, 2012년 6월에는 선박금융 세계 3위권으로 평가되는 독일의 Commerzbank가 유럽발 경제 위기 및 조선업종 규제 강화로 인한 불확실성 증가 등의 이유로 선박금융에 대한 신규대출을 중단했습니다. 결국 선박금융에서 은행 대출이 차지하는 비중은 2008년 82%에서 2012년 59%로 크게 감소했습니다. 2011년 이후 유럽금융위기에 따른 선박금융시장의 경색으로 신조선박금융에 있어 은행대출 비중이 크게 감소함에 따라 발생한 자금조달소요액의 부족분("Funding Gap")은 대부분 선박 발주처의 자체 신용을 통한 회사채 발행으로 조달되었으며, 그 결과 선박금융의 조달비용 상승 및 만기불일치가 가중화되고 있습니다.

| [세계 선박 금융 시장 재원 변화 추이] |

| (단위: 백만USD) |

|

|

세계 선박 금융 시장 재원 변화 추이 |

| (자료: Marinemoney, 한국수출입은행) |

2013년 BaselⅢ 적용에 따른 자산건전성 규제 강화로 은행의 요구자본수준은 크게 높아졌으며 이로 인하여 은행의 RWA(위험가중자산)의 축소추세가 더욱 가중될 것으로 전망됩니다. 또한 BaselⅢ에서 규정하고 있는 유동성 비율 규제(LCR ratio = 고유동성자산/향후 30일간의 순현금유출액 ≥100%)는 추가적으로 은행의 선박금융 대출 여력을 감소시킬 것으로 보여집니다. BaselⅢ의 적용은 2012년부터 나타나기 시작한 선박금융시장의 "Funding Gap"과 선박금융 조달비용 증가추세를 심화시킬 것으로 판단됩니다. 이러한 선박금융 여건의 악화는 조선업체의 선수금 비중이 줄어들고 운전자금 비중이 확대되는 상황에서 조선업체의 자금부담으로 연결되고 있습니다. 선박 발주에서부터 인도까지의 전 과정에서 소요자금의 대부분을 금융시스템을 통해 조달하는 조선 산업의 특성상, 금융환경의 변화는 조선업황에 직접적인 영향을 미치게 됩니다. 향후 선박금융 여건 악화의 지속은 조선업체들의 자금 조달에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이 점 유의하시기 바랍니다.

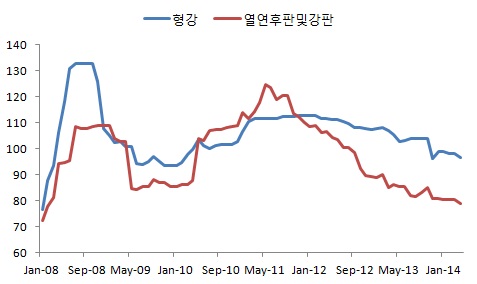

| 사. 조선업은 제조원가 중 재료비가 차지하는 비중이 50% 이상이며, 특히 후판이 제조원가에서 큰 비중을 차지하고 있습니다. 선박 계약 후 일정시점이 지난 뒤에 선박 건조가 시작되는 특성에 따라, 건조 시점에서 후판 가격의 변동은 조선업체의 수익성에 중요한 영향을 미치는 요소입니다. 국내 후판 시장은 경쟁 심화로 인해 과잉공급으로 전환되는 모습을 보이고 있으며 중국과 일본이 국내로의 수출을 공격적으로 펼칠 것으로 예상되는 바, 후판의 공급 과잉 상황이 이어질 것으로 보여집니다. 그러나 여전히 원재료 가격의 불확실성이 존재하며, 아직까지 조선업황이 장기적인 침체국면에 있는 만큼 향후 원재료비의 움직임이 업황에 큰 영향을 미칠 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. |

조선업은 제조원가 중 재료비가 차지하는 비중이 50% 이상이며, 그 중 후판이 큰 비중을 차지하고 있습니다. 후판 이외에도 형강 및 페인트 도료 등이 제조원가에서 일정 비중을 차지하고 있으며, 이로 인해 선박 제조원가는 철강 제품인 후판과 형강 등의 가격에 민감하게 반응하고 있습니다.

| [주요 원재료 등의 현황] |

[조선부문 - 국내(한진중공업)]

| (2014년 1분기 말 기준) | (단위 : 백만원) |

| 품목 | 구체적 용도 | 매입액(비율%) | 주요매입처 |

|---|---|---|---|

| 강판 | 선박 제조 | 11 (18) | 포스코, JFE, 안산 등 |

| 형강류 | 선박 제조 | 8 (12) | 현대제철, ㈜화인베스틸 등 |

| 페인트&신나류 | 선박 도장 등 | 43 (70) | ㈜케이씨씨, 헴펠코리아㈜ 등 |

| 계 | 62 (100) | ||

| 주) 매입액은 계약실적 기준 |

| (자료 : 분기보고서) |

[조선부문 - 해외(HHIC-Phil Inc.)]

| (2014년 1분기 말 기준) | (단위 : 천USD) |

| 품목 | 구체적용도 | 매입액(비율%) | 주요매입처 |

|---|---|---|---|

| 강판 | 선박 제조 | 56,766 (79) | 포스코, JFE, 안산 등 |

| 형강류 | 선박 제조 | 8,001 (11) | 현대제철, ㈜화인베스틸 등 |

| 페인트&신나류 | 선박 도장 등 | 7,452 (10) | ㈜케이씨씨, 헴펠코리아㈜ 등 |

| 계 | 72,219 (100) | ||

| 주) 매입액은 계약실적 기준 |

| (자료 : 분기보고서) |

특히 선박 계약 후 일정시점이 지난 뒤에 선박 건조가 시작되는 특성에 따라, 건조 시점에서 후판 가격의 변동은 조선업체의 수익성에 중요한 영향을 미치는 요소입니다.

일반적으로 후판의 수요는 일반선박 인도시점 대비 대략 1년 정도 선행해서 발생하며 기간별 선박 예상 인도량을 고려할 때 전세계 후판 수요는 2014년에도 감소할 것으로 추정됩니다. 국내 후판 시장은 대표적인 공급 부족 시장이었으나 현대제철의 제1,2,3고로(후판 350만톤), 동국제강의 당진 후판공장(150만톤)과 포스코의 증산설비(후판 200만톤)가 Full 가동됨에 따라 경쟁이 심화되며 과잉공급으로 전환되는 모습을 보이고 있습니다. 또한 중국과 일본의 후판 수요 감소가 예상되어 자국의 수요 감소를 상쇄시키기 위해 국내로의 수출을 공격적으로 펼칠 것으로 예상되는 바 후판의 공급 과잉 상황이 이어질 것으로 보입니다. 이에 더하여 후판의 원료인 철광석 가격의 하락으로 후판 가격의 인하 압력은 높아져 있는 상황입니다.

| [주요 원재료 생산자물가지수] |

| (2010=100) |

|

|

주요 원재료 생산자물가지수 |

| (자료: 통계청) |

| [주요 원재료 등의 가격변동추이] |

[조선부문 - 국내(한진중공업)]

| (단위 : 원, $) |

| 품 목 | 2014년 1분기 | 2013년 | 2012년 | 비고 |

|---|---|---|---|---|

| STEEL PLATE (TON) | \1,110,000 | \1,110,000 | \1,110,000 | |

| SECTION (TON) | \880,000 | \880,000 | \895,000 | |

| PAINT ($/리터) | $5.01 | $4.49 | $4.25 |

| (자료 : 분기보고서) |

|

주1) 산출기준 - STEEL PLATE : POSCO 고시기준 적용으로 2014년은 1/4분기 BASE 가격 적용 2013년 및 2012년은 하반기 고시가격 적용 - SECTION : 현대제철 1/4분기 BASE 기준가격 - PAINT : KCC 구매가격 주2) 주요 가격변동원인 |

[조선부문 - 해외(HHIC-Phil Inc.]

| (단위 : 원, $) |

| 품 목 | 2014년 1분기 | 2013년 | 2012년 | 비고 |

|---|---|---|---|---|

| STEEL PLATE(TON) | \1,110,000 | \1,110,000 | \1,110,000 | |

| SECTION(TON) | \880,000 | \880,000 | \895,000 | |

| PAINT($/리터) | $3.23 | $3.50 | $2.79 |

|

(자료 : 분기보고서) |

|

주1) 산출기준 - STEEL PLATE : POSCO 고시기준 적용으로 2014년은 1/4분기 BASE 가격 적용 2013년 및 2012년은 하반기 고시가격 적용 - SECTION : 현대제철 1/4분기 BASE 기준가격 - PAINT : KCC 구매가격 주2) 주요 가격변동원인 |

그러나 여전히 원재료 가격의 불확실성이 존재하며 향후 경기 변동으로 인하여 후판 가격이 상승하게 될 경우, 조선사의 원가부담이 가중되게 됩니다. 이러한 위험에 대응하여 조선사들은 장기계약을 통해 원재료를 공급 받음으로써 원재료 가격의 단기적 변동에 따른 위험을 줄이게 됩니다. 그러나 후판 가격의 상승이 장기적으로 지속되는 경우 조선사들의 수익성에 부정적 영향을 미칠 것으로 예상되며 그 영향의 크기는 주력 선종에 따라 다를 것으로 판단됩니다. 해양산업과 LNG선 등 높은 기술력이 필요한 선종의 경우 원가부담을 신조선가에 전가할 수 있을 것으로 예상되나, 여타 상선의 경우 중국 조선소와의 치열한 경쟁으로 인하여 원가부담의 전가가 힘들 것으로 보입니다. 결국 아직까지 조선업황이 장기적인 침체국면에 있는 만큼 향후 원재료비의 움직임이 업황에 큰 영향을 미칠 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다.

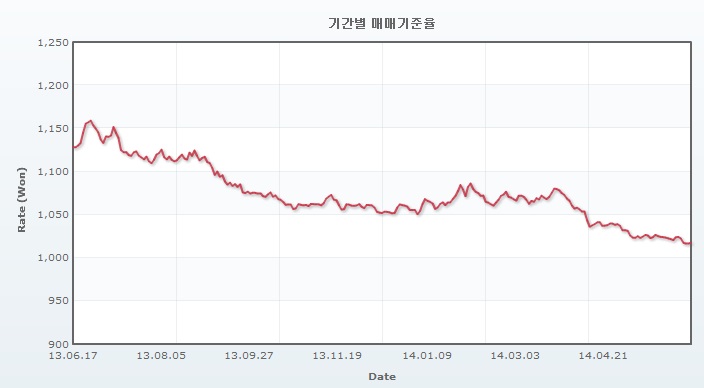

| 아. 조선업을 포함한 수출 기업들에게 원/달러 환율 상승은 해외 경쟁업체 대비 가격 경쟁력 확보 및 원화 환산 매출액 증대 등 긍정적인 영향을 미치나, 원/달러 환율의 하락시에는 반대로 부정적인 영향이 커집니다. 2008년 글로벌 금융위기와 같이 금융시장 환경의 급변에 따른 환율의 급등락이 발생할 경우 당사의 수익성에 부정적인 영향을 미칠 가능성이 존재하며, 특히 미국의 양적완화 축소와 신흥국 금융위기 등 글로벌 이슈에 따라 환율 변동성이 증대될 가능성이 존재하므로 환율 변동 추이에 대한 지속적인 주의가 필요합니다. |

조선산업은 전 세계적으로 단일시장을 형성하고 있으며 국내 수요보다 수출의존도가 높은 산업으로 건조대금의 대부분을 외화로 수취하고 비용 중 일부도 외화로 지급되기 때문에 수주시점과 실제 선박건조 시점, 대금회수 시점의 환율 차이에 따른 영향이 큰 편입니다. 조선업을 포함한 수출 기업들에게 원/달러 환율 상승은 해외 경쟁업체 대비 가격 경쟁력 확보 및 원화 환산 매출액 증대 등 긍정적인 영향을 미치나, 원/달러 환율의 하락시에는 반대로 부정적인 영향이 커집니다. 최근 1년간 서울외국환중개 매매기준율 원/달러 환율추이를 살펴보면, 평균 환율은 1074.00원이었고 최고치 및 최저치는 각각 1,159.10원 및 1,016.50원을 기록했습니다. 특히, 2014년 6월 11일에는 원/달러 환율이 종가 기준으로 2008년 8월 1일(1,014.60원) 이후 가장 낮은 수준인 1,015.70원에 장이 마감되는 등 최근 들어 원/달러 환율의 하락세가 눈에 띄게 나타나고 있습니다. 국내 대형 조선사의 경우 파생상품 및 외화 결제를 통한 환헷지 정책을 채택하고 있으므로 환율 변동이 수익에 큰 영향을 주지는 않을 것으로 보이나, 환율 헷지에 실패하거나 환율 변동이 신규수주에 영향을 미칠 경우 실적 변동의 우려가 있습니다. 2008년 글로벌 금융위기와 같이 금융시장 환경의 급변에 따른 환율의 급등락이 발생할 경우 당사의 수익성에 부정적인 영향을 미칠 가능성이 존재합니다. 특히 미국의 양적완화 축소와 신흥국 금융위기 등 글로벌 이슈에 따라 환율 변동성이 증대될 가능성이 존재하므로 환율 변동 추이에 대한 지속적인 주의가 필요합니다.

| [원/달러 환율 추이] |

|

|

원달러 환율 추이 |

| (자료 : 서울외국환중개) |

| 주) 2013년 6월 17일 ~ 2014년 6월 13일 수치 |

|

자. 최근 선박산업과 관련하여 환경문제가 부각됨에 따라 국제회의 등을 통하여 여러 환경 규제가 제도화 추진 중에 있습니다. 이러한 환경 규제들이 전 세계적으로 확산됨에 따라 그린쉽(Green Ship), 에코쉽(Eco Ship) 같은 친환경 및 연비절감 선박에 대한 각국 정부들의 프로젝트와 시장 수요가 확대되고 있는 추세입니다. 따라서 최근 변화하는 조선 시장에서 친환경 선박과 관련한 기술경쟁력을 확보하지 못하는 조선업체는 앞으로 시장경쟁력이 약화될 수 있습니다. |

온실가스에 대한 국제적 규제는 1997년 기후변화협약 제3차 당사국 총회에서 교토 의정서를 채택함으로써 시작되었으며 이를 통해 90년 대비 5.8%의 온실가스배출 감축 의무가 미국, EU 등 38개국에 부과되었습니다. 최근 국제해사기구(IMO)는 교토의정서 제2조 제2항에 의해서 온실가스 규제에 관한 권한을 위임 받아 이에 대한 논의를 진행하였습니다. 또한 CO2 저감을 위한 실효성 있는 방안을 마련하기 위해 1997년 해양환경보호위원회(MEPC) 40차 회의를 시작으로 2014년 MEPC 66차 회의까지 온실가스 감축에 대한 많은 논의가 진행되었습니다.

특히, 국제해사기구의 제57차 해양환경보호위원회(MEPC, 2008.3.31)를 통해 선박에 대한 온실가스배출 규제가 본격적으로 논의되기 시작하였으며, 제61차 해양환경보호위원회(2010.9.27)에서 협약 초안 및 협약 이행을 위한 지침이 개발되었습니다.

제62차 회의에서 EEDI 및 SEEMP와 관련된 해양오염방지협약(MARPOL) 부속서 VI의 개정이 채택(발효일: 2013년 1월 1일)되었으며, 개정의 효과적인 이행을 위해 제63차 회의에서 EEDI, SEEMP와 관련하여 가이드라인(이행지침서)이 채택되었습니다.

|

1) 신조선 에너지효율 설계지수 (EEDI, Energy Efficiency Design Index) 해운사 및 선주로 하여금 선박운용 효율성을 높이도록 하기 위한 하나의 운용지침서입니다. |

국제해사기구 협약에서는 현재 기준값 대비 2015년에는 15%, 2020년에는 20%, 2025년에는 30%의 온실가스 배출을 감축하여 선박을 건조하도록 정하였습니다. 운항 측면에서는 SEEMP의 선내 의무비치가 2013년부터 강제화 됐으며 방법으로는 EEOI가 권고됐습니다.

이러한 환경 규제들이 전 세계적으로 확산됨에 따라 그린쉽(Green Ship), 에코쉽(Eco Ship) 같은 친환경 및 연비절감 선박에 대한 각국 정부들의 프로젝트와 시장 수요가 확대되고 있는 추세입니다.

|

1) 그린쉽(Green Ship) : 친환경 선박으로 화석 연료를 이용하는 선박이 아닌 청정, 대체 에너지를 이용하거나 연비 성능이 뛰어난 선박 |

언론 보도에 따르면, 국내의 경우는 국토해양 미래 30대 핵심기술(국토해양부, 부처 개편 후 해양수산부)에 그린쉽 기술이 채택되었고, 잠수함용 연료전지 개발(방위사업청) 등의 핵심기술 개발 사업이 추진되고 있습니다. 미국은 선박 추진용 연료전지 BOP 개발을 위한 SSFC 프로젝트를 진행하였고, 일본은 현존선 대비 69%의 CO2 배출 저감 효과를 가진 슈퍼 에코쉽 2030(Super Eco Ship 2030)이라는 8,000 TEU 급 컨테이너선 개발 콘셉트를 발표하였습니다.

이러한 흐름에 따라, 현재 조선업체들은 선박 선형의 개선, 고효율 추진기 개발, 태양광과 풍력 등 보조 동력 개발 및 Dual Fuel 기술 개발 등 다양한 기술 개발을 통하여 에너지 효율을 향상시키려는 노력을 하고 있습니다. 또한 해운업의 경쟁 격화로 세계 주요 선사들이 연료비를 절약할 수 있는 대형 선박, 즉 에코쉽 발주를 늘이는 등 연비 개선 노력에 나서고 있어 향후 그린쉽 및 에코쉽 등의 친환경 선박에 대한 시장 규모는 확대될 것으로 보입니다. 따라서 최근 변화하는 조선 시장에서 친환경 선박과 관련한 기술경쟁력을 확보하지 못하는 조선업체는 앞으로 시장경쟁력이 약화될 수 있습니다.

| [조선 산업의 패러다임 변화] |

|

구분 |

~1950 |

~1975 |

~2000 |

~2025 |

|---|---|---|---|---|

|

경제/조선환경 |

미국/유럽 발전, |

전후부흥 |

동아시아 |

중국대두 |

|

물동량 |

식민지운용 |

미국원유 |

선복과잉 |

수송서비스 급증 |

|

해운사 |

구미선사 |

구미선사 |

아시아선사 |

중국선사 |

|

화물형태 |

실물 |

컨테이너화 개시 |

컨테이너화 가속 |

컨테이너화 확대 |

|

대표선 |

전시표준선 |

대형전용선 |

고부가가치선 |

선주요구선/ |

|

제작기술 |

리벳/용접,선대 |

블록화, 도크 |

CAD/CAM |

육상건조 |

|

추진기술 |

석탄→석유연료화 |

증기터빈추진 |

디젤엔진 |

친환경가스추진 |

|

주도국가 |

영국, 미국 |

일본 |

일본/한국 |

한국/중국 |

| (자료 : 일본조선연구협회, 가스신문, "LNG벙커링 사업현황과 전망", 2013.05.08) |

| 차. 2008년 글로벌 금융위기 이후 지속되어 온 해운업의 전반적인 불황에 대응하기 위한 비용 절감 등의 이유에서, 전체 해운 시장의 약 37%의 점유율을 차지하는 세계 1~3위 컨테이너 선사인 머스크(덴마크), MSC(스위스), CMA-CGM(프랑스)은 2013년 6월 글로벌 해운동맹체인 P3 네트워크를 만들었습니다. P3 네트워크의 공식 출범이 현실화될 경우, 국내 조선업계에 대한 P3의 교섭력이 증가될 우려가 있어 업계 전반적으로 부정적인 영향이 미칠 우려가 있습니다. 특히 조선 업체들의 수익성과 관련이 깊은 선가 변동 및 해운 업계 환경의 불확실성이 증대될 우려가 있으므로, 투자자께서는 이 점 유의하시기 바랍니다. |

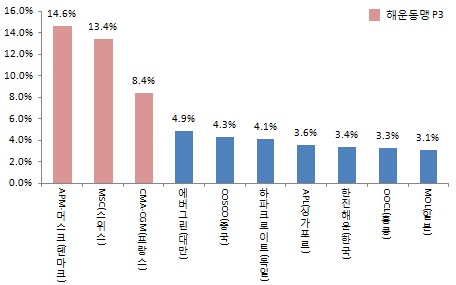

2008년 글로벌 금융위기 이후 지속되어 온 해운업의 전반적인 불황에 대응하기 위한 비용 절감 등의 이유에서, 세계 1~3위 컨테이너 선사인 머스크(덴마크), MSC(스위스), CMA-CGM(프랑스)은 2013년 6월 글로벌 해운동맹체인 P3 네트워크를 만들었습니다. 전체 해운 시장의 약 37%(머스크 14.6%, MSC 13.4%, CMA-CGM 8.4%)에 육박하는 점유율을 차지하는 P3는 기존 동맹보다 더 폭넓은 협력을 하기 때문에 전 세계적으로 독점에 대한 지적이 계속됐습니다. 하지만 2014년 3월 미국 해운당국이 P3 네트워크의 출범을 승인하였고, 2014년 6월에는 EU(유럽연합) 또한 P3의 출범을 승인하였습니다. 언론 보도에 따르면 향후 공식 출범이 될 경우 P3는 런던에 공동 사무실을 두고, 200여 명의 직원을 각 선사에서 파견해 공동 근무하는 형태로 운영될 계획입니다. 또한 합작 운항사를 설립하여 세 선사가 250여 척의 선박 운항을 합작사에 맡기게 되며, 매년 소화할 컨테이너 수는 약 260만개에 이를 것으로 추산됩니다.

| [세계 주요 해운선사 점유율] |

|

|

세계 주요 해운선사 점유율 |

| (자료 : 알파라이너) |

| 주) 2014년 3월 기준 |

P3 네트워크의 공식 출범이 현실화될 경우, 국내 조선업계에 대한 P3의 교섭력이 증가될 우려가 있어 업계 전반적으로 부정적인 영향이 미칠 우려가 있습니다. 특히 P3가 선박에 대해 공동구매를 할 경우 기존 3사의 구매력이 합쳐져 교섭력이 증대될 것이고, 이러한 선주의 우월적 교섭력은 선가 하락으로 이어질 가능성도 있습니다. P3 출범에 대항하는 또 다른 해운 동맹과 하위 선사들이 P3와 경쟁하기 위해 초대형 컨테이너선들을 경쟁적으로 발주할 경우 해당 기술력을 보유한 국내 대형 조선업체들이 수혜를 볼 것이라는 전망도 있으나, 조선 업체들의 수익성과 관련이 깊은 선가 변동 및 해운 업계 환경의 불확실성이 증대될 우려가 있습니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다.

| 카. 2013년 중국 정부는 두 차례에 걸쳐 중국 조선업 구조조정안을 발표했으며, 주요 핵심 목표는 '생산능력 과잉 해소'와 '해양 플랜트 등 고부가가치 제품 육성'이었습니다. 중국 조선 산업은 2013년 수주량 점유율 40.9%, 건조량 점유율 35.2%로 세계 1위를 차지하며 외형적으로는 한국보다 앞서있으나 LNG선, 해양 플랜트 등 고부가가치 선박의 경우는 한국에 비해 열위에 있습니다. 그러나 향후 중국 조선업계의 질적 성장이 빠르게 진행될 경우 국내 조선업계는 기존의 시장 지위와 점유율 측면에서 큰 타격을 입을 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. |

2013년 1월 중국 정부는 조선, 자동차 등 9개 업종에 대한 '중점 업종 기업 구조조정에 관한 의견'을 발표하였고, 2013년 7월 중국 국무원은 '선박 공업의 구조조정 가속화, 산업 전환 및 업그레이드 촉진을 위한 실시 방안(2013~2015)'을 발표하였습니다. 2013년 두 차례에 걸쳐 발표된 중국 정부의 조선업 구조조정안의 핵심 목표는 '생산능력 과잉 해소'와 '해양 플랜트 등 고부가가치 제품 육성'이었습니다.

| [중국 조선업 구조조정안 주요 내용 요약] |

| 핵심 목표 | 정책 방안 | 주요 내용 |

|---|---|---|

| 생산 능력 과잉 해소 |

설비확대 통제 | - '15년까지 신설 및 증설 통제 |

| 적극적 인수합병 | - '15년까지 10대 조선소 선박건조량이 중국 전체의 70% 이상 점유 목표 | |

| 고부가가치 제품 육성 |

기술혁신 지원 | - '15년까지 5~6개의 세계적인 해양 플랜트 기업 육성 - 조선기자재 및 해양 플랜트 기술력 제고 |

| 자국조선소 앞 신조 발주 유도 |

- 노후 선박 조기 폐선 권장 - 해양 플랜트 적극 개발 추진 및 자국 발주 |

|

| 수출금융 지원 | - 선박, 해양 플랜트 관련 수출금융 지원 |

| (자료 : 중국 공업정보화부 등 정부부처연합('13.1), 중국 국무원('13.7), KDB산업은행 조사분석부 재구성) |

중국 조선 산업은 2013년 수주량 점유율 40.9%, 건조량 점유율 35.2%로 세계 1위를 차지하며 외형적으로는 한국보다 앞서있으나 LNG선, 해양 플랜트 등 고부가가치 선박의 경우는 한국에 비해 열위에 있습니다. 또한 수주액은 2011년 이후 2013년까지 한국 조선업계가 세계 1위를 유지하고 있는 상황입니다. 2013년말 수주잔량 기준 세계 조선소 순위에서도 1~6위를 모두 국내 조선소가 차지할 만큼 아직까지는 각 조선소별 능력에 있어서는 한국이 중국보다 앞서 있는 것으로 판단됩니다. 또한 중국의 조선기자재 국산화율은 50% 수준으로 한국과 일본의 95% 수준에 비해 매우 낮습니다. 이러한 상황을 볼 때, 중국 정부는 구조조정을 통해 기존의 양적 성장 추구에서 벗어나 질적 성장을 추구하려는 것으로 보입니다. 이외에도 중국 정부는 이번 구조조정을 통해 2015년까지 중국 10대 조선소의 선박 건조량이 중국 조선업 건조량의 70% 이상을 차지하도록 하는 등 중국 내 주요 조선소 앞 지원을 집중할 것으로 예상됩니다.

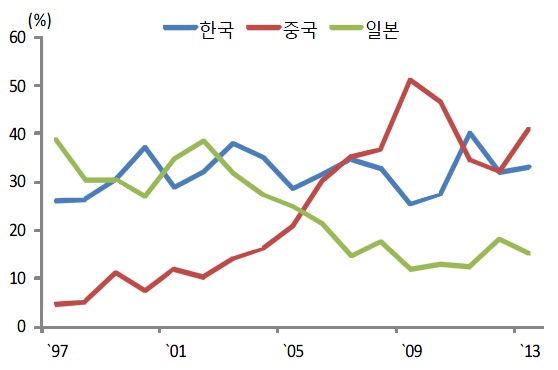

| [국가별 수주량 점유율 추이] |

|

|

국가별 수주량 점유율 추이 |

| (자료 : Clarkson, KDB산업은행) |

| [수주잔량 기준 조선소 순위] |

| (단위 : 1,000 CGT) |

| 전세계 순위 |

조선소 | 국가 | 연간 생산능력 |

2013년 건조량 |

2013년말 수주잔량 |

주요 건조선종 |

|---|---|---|---|---|---|---|

| 1 | 현대중공업 (울산) |

한국 | 3,840 | 1,933 | 6,368 | LNG선, 해양플랜트, 컨테이너선 |

| 2 | 대우조선해양 (거제) |

한국 | 3,094 | 2,120 | 6,027 | LNG선, 해양플랜트, 컨테이너선 |

| 3 | 삼성중공업 (거제) |

한국 | 2,972 | 2,340 | 5,637 | LNG선, 해양플랜트, 컨테이너선 |

| 4 | 현대미포조선 (울산) |

한국 | 1,557 | 1,309 | 4,214 | 탱커선 |

| 5 | 현대삼호중공업 (목포) |

한국 | 1,745 | 1,493 | 3,077 | 탱커선, 컨테이너선 |

| 6 | STX조선해양 (진해) |

한국 | 1,238 | 819 | 2,250 | 벌크선, 탱커선 |

| 7 | Hudong Zhonghua (Shanghai) |

중국 | 646 | 337 | 2,212 | LNG선, 컨테이너선 |

| 8 | Jiangsu New YZJ (Jingjiang) |

중국 | 700 | 668 | 2,186 | 컨테이너선, 벌크선 |

| 9 | Shanghai Waigaoqiao (Shanghai) |

중국 | 796 | 581 | 2,179 | 벌크선, 탱커선 |

| 10 | Dalian Shipbldg. (Dalian) |

중국 | 1,131 | 701 | 2,104 | 벌크선, 탱커선 |

| 11 | Jiangsu Rongsheng (Nantong) |

중국 | 631 | 345 | 1,947 | 벌크선, 탱커선 |

| 12 | 한진중공업 필리핀조선소 (Subic Bay) |

필리핀 | 517 | 241 | 1,685 | 컨테이너선, LPG선 |

| (자료 : Clarkson, KDB산업은행) |

| 주) 2013년말 영도조선소의 수주잔량은 266천 CGT(85위) |

또한 고부가가치 선박 제조를 위한 중국 조선업체들의 해외업체 대상 인수합병 시도가 향후 활성화될 전망입니다. 이미 중국 조선업계는 기술력 확보 목적으로 해외 인수합병을 적극적으로 추진하고 있으며, 이번 구조조정안을 통해 이러한 분위기는 더욱 활성화될 것으로 보입니다.

| [중국 조선업계의 주요 해외 인수합병 및 합작 사례] |

| 인수기업 | 피인수기업 | 피인수기업 특징 | 계약 시기 | 금액 |

|---|---|---|---|---|

| China Communications Construction Company |

Friede Goldman United(미국) |

드릴쉽 플랫폼 설계회사로 반잠수식 드릴쉽 플랫폼 설계 및 특허 다수 보유 |

'10.9월 | 1.25억 달러 |

| Yangzijiang Shipbldg. |

CS Marine Technology(싱가포르) 지분 60% 인수 |

해양플랜트 설계 회사 | '11.8월 | 5백만 위안 |

| Jiangsu New Hantong Ship H.I. |

Technolog(독일)와 LNG연료엔진 개발 추진 |

LNG 선박 최적화 및 이중연료기술 보유 |

'12.7월 | - |

| Weichai Group | Kion(독일) 지분 25%, Linde Hydraulcis(독일) 지분 75% 인수 |

첨단 유압기술, 연료 효율성 및 CO2 저감 기술 확보 | '12.9월 | 7.4억 유로 |

| (자료 : 한국조선해양플랜트협회, KDB산업은행 조사분석부) |

중국 조선업계의 양적 성장 및 정부의 지원에도 불구하고 아직까지는 국내 조선업계가 고부가가치 선박 제조 등 질적 측면에서 우위에 있으나, 향후 중국 조선업계의 질적 성장이 빠르게 진행될 경우 국내 조선업계는 기존의 시장 지위와 점유율 측면에서 큰 타격을 입을 수 있습니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다.

■ 건설부문

| 당사의 건설부분은 토목, 건축, 플랜트, 분양으로 나뉘며 2014년 1분기말 기준 각 부문별 매출액 비중은 30.9%, 35.1%, 17.9%, 16.1% 였습니다. 토목/건축 공사가 전체 건설 부문의 66%를 차지하며 큰 비중을 보였고, 분양 부문은 16.1%로 상대적으로 적은 비중을 보였습니다. 이와 같이 당사는 주로 공공토목공사의 비중이 높고 주택 및 분양 부문 비중이 상대적으로 적은 건설업체이므로, 투자자께서는 관련 사업 위험에 대해 주의 깊게 살펴 보시기 바랍니다. |

| (단위 : 억원) |

| 사업부문 | 분류 | 주요 제품/서비스 | 회사 | 2014년 1분기 | 2013년 1분기 | 2013년 | 2012년 | ||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||||

| 건설부문 | 토목공사 | 도로, 철도, 지하철, 공항, 댐 등 | (주)한진중공업 | 979 | 30.9% | 1,032 | 31.3% | 4,141 | 30.7% | 5,744 | 42.5% |

| 건축공사 | 공항, 오피스, 물류시설 등 | (주)한진중공업 | 1,109 | 35.1% | 793 | 24.1% | 4,226 | 31.3% | 3,719 | 27.5% | |

| 플랜트공사 | 급유시설, 소각설비, 탈질설비 등 | (주)한진중공업 | 566 | 17.9% | 1,313 | 39.9% | 3,849 | 28.5% | 3,541 | 26.2% | |

| 분양 | 주상복합, 아파트 등 | (주)한진중공업 | 510 | 16.1% | 154 | 4.7% | 1,267 | 9.4% | 513 | 3.8% | |

| 합 계 | 3,164 | 100.0% | 3,292 | 100.0% | 13,483 | 100.0% | 13,517 | 100.0% | |||

| (자료 : 분기보고서) |

| 주) 매출액은 내부거래 포함한 수치 |

| 가. 건설 시장은 건설업 면허 취득이 개방되어 있는 완전경쟁 시장으로서 타 산업에 비해 시장 진입이 비교적 쉬운 편이므로, 등록된 업체의 수가 매우 많고 경쟁이 치열합니다. 특히 중소 규모의 건설사들까지 합치면 총 5만 개 이상의 업체들이 있으며, 치열해진 경쟁으로 인해 향후 공사 마진율의 향상에는 어려움이 있을것으로 보입니다. 따라서 타 업체와의 경쟁에서 비교 우위를 점하는 것은 중요한 요소이며, 향후 타 업체와 차별화 된 능력을 보유하지 못하는 건설 업체는 가격 경쟁의 위험에 직면하게 되어 수익성 저하의 우려가 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

건설 시장은 건설업 면허 취득이 개방되어 있는 완전경쟁 시장으로서 타 산업에 비해시장 진입이 비교적 쉬운 편이므로, 등록된 업체의 수가 매우 많고 경쟁이 치열합니다. 따라서, 상대적으로 진입이 쉬운 주택 건설 및 단순 토목공사 시장은 이미 다수의 업체가 치열한 수주 경쟁을 벌이고 있으며 일부 선도 건설업체만이 영위하던 기술력 위주의 플랜트, 발전소 설계 및 시공분야에도 중소 건설업체들의 진출이 늘어나고 있습니다. 최근에는 외국 건설업체들의 진출로 새로운 경쟁자가 나타나고 있으며, 한미 FTA 타결을 계기로 국내 건설 시장의 개방 추세가 가속화될 것으로 예상됨에 따라 글로벌 경쟁력 확보 또한 시급히 요구 되고 있습니다.

| [업종별 업체수 현황] |

| (단위 : 개) |

| 구분 | 건설업체 | 주택업체 | ||||

|---|---|---|---|---|---|---|

| 년도 | 소계 | 종합 | 전문 | 설비 | 시설물 | |

| 2005년 | 54,254 | 13,202 | 35,547 | 5,505 | - | 6,714 |

| 2006년 | 55,692 | 12,914 | 35,040 | 5,387 | 2,351 | 7,038 |

| 2007년 | 57,549 | 12,842 | 36,422 | 5,478 | 2,807 | 7,173 |

| 2008년 | 58,558 | 12,590 | 37,106 | 5,768 | 3,094 | 6,092 |

| 2009년 | 59,819 | 12,321 | 37,914 | 5,994 | 3,590 | 5,281 |

| 2010년 | 60,588 | 11,956 | 38,426 | 6,151 | 4,055 | 4,906 |

| 2011년 | 60,299 | 11,545 | 38,100 | 6,330 | 4,324 | 5,005 |

| 2012년 | 59,877 | 11,304 | 37,605 | 6,463 | 4,505 | 5,214 |

| 2013년 | 59,265 | 10,921 | 37,057 | 6,599 | 4,688 | 5,157 |

| (자료 : 대한건설협회) |

건설업은 일정 계약을 수주 받았을 때, 한 개의 건설사가 모든 시공을 하는 것이 아니고 하도급 형태로 여러 중소 건설사들이 참여하는 경우가 많습니다. 따라서 중소 규모의 건설사들까지 합치면 총 5만 개 이상의 업체들이 있으며, 치열해진 경쟁으로 인해 향후 공사 마진율의 향상에는 어려움이 있을 것으로 보입니다. 건설사 부도율은 정부의 공공부문 사업 확장과 세제 개편 등 정책적인 지원에 힘입어 다소 감소 하였으나, 근본적인 소비 심리와 부동산 시장을 움직이는 민간 소비의 개선이 이루어지지 않는 한 미분양 문제 역시 쉽게 해소되기 어려우므로 향후 부도율 추이가 악화될 가능성이 있습니다.

| [건설업체 부도 현황] |

| (단위 : 개) |

| 구분 | 2008년 | 2009년 | 2010년 | 2011년 | 2012년 | 2013년 |

|---|---|---|---|---|---|---|

| 합계 | 465 | 271 | 323 | 253 | 210 | 156 |

| 종합건설업 | 130 | 87 | 86 | 60 | 48 | 26 |

| 전문건설업 | 271 | 155 | 193 | 145 | 129 | 108 |

| 설비건설업 | 64 | 29 | 44 | 48 | 33 | 22 |

| (자료 : 대한건설협회) |

이와 같은 상황을 고려해 볼 때, 타 업체와의 경쟁에서 비교 우위를 점하기 위해서는 리스크 관리 능력과 더불어 기술 경쟁력 강화, 내부 프로세스 혁신 등 지속적인 원가 절감 노력을 통해 수익성을 확보하기 위한 노력이 필요한 것으로 보입니다. 또한 전반적인 건설 시장 동향이 규모의 성장에서 질적 성장을 추구하고 있으며, 발주자의 기대 수준이 높아짐에 따라 차별화 된 상품 경쟁력이 요구되고 있습니다. 따라서, 향후 타 업체와 차별화 된 능력을 보유하지 못하는 건설 업체는 가격 경쟁의 위험에 직면하게 되어 수익성 저하의 우려가 있으니 투자자께서는 이 점 유의하시기 바랍니다.

| 나. 건설업은 건설 수요에 의해 생산 활동이 파생되는 특성으로 인해 실물경기에 크게 의존하고 있으며, 물가, 실업 등 거시적 경제지표에 큰 영향을 받게 됩니다.또한 건설업은 국내 경기 조절의 수단으로 활용되어 정부의 정책 및 제도에 영향을 받습니다. 최근 유럽발 재정위기와 미국의 경기침체 및 재정적자, 국내 경기침체 등 대내외 경제 불확실성이 증대됨에 따라 국내 건설 경기의 성장은 둔화된 모습을 보이고 있습니다. 이러한 상황에서 국내 건설업의 업황 악화는 단기적으로해소되기 어려울 것으로 보이며, 대내외 경제 불확실성 증대가 건설업 전반의 매출 실적 및 영업 환경에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

건설업은 국민생활의 기본인 주택의 건설에서부터 도로, 항만, 산업시설, 국토개발, 국제적 개발사업에 이르기까지 광범위한 고정자산과 사회간접자본시설 형성을 생산 대상으로 하는 산업적 특성을 가지고 있습니다. 건설업은 우리경제의 성장을 뒷받침하는 보완적 산업이며, 타산업에 비해 생산과 고용, 부가가치 창출면에서 유발 효과가 크기 때문에 국내 경기를 선도해 온 전략적 산업이라 할 수 있습니다. 기본적으로 수주산업이고 타산업의 경제활동 수준 및 기업설비투자, 가계의 주택 구매력 등 건설수요에 의해 생산 활동이 파생되는 특성으로 인해 실물 경기에 크게 의존하고 있으며, 물가, 실업 등 거시적 경제지표에 큰 영향을 받게 됩니다. 또한 건설업은 정부에 의한 국내 경기 조절의 주요 수단으로 활용되기 때문에 부동산 가격 및 관련 법규, 정부규제 등 타산업에 비해 관련 규제 법령이 많은 편입니다.

건설업은 공종별로 크게 토목, 건축, 플랜트 부문으로 구분되며, 각 부문별 특성은 다음과 같습니다.

| [건설업 내 분야별 특성] |

| 토목부문 | 토목공사는 도로, 항만, 국토개발사업 등 사회간접자본(SOC)의 건설이 대부분을 차지하며, 발주자 또한 정부, 지방자치단체 등 공공부문인 경우가 대부분입니다. 사전에 승인된 공공예산에 의해 집행하게 되므로 발주 시기, 물량 등이 국가의 거시경제 정책에 민감하게 영향을 받습니다. 공공사업 발주는 정부의 경기조절 수단으로 사용되는 측면이 강하기 때문에 경기호황 시점에서 물량이 감소하고, 경기불황 시점에서 물량이 증가합니다. 이에 비해 수익성 확보가 중요한 민자사업의 경우에는 경기호황 시점에서 물량이 증가하고 경기불황 시점에서 물량이 감소합니다. |

| 건축주택부문 | 건축주택공사는 재개발/재건축, 오피스텔, 주상복합, 아파트 등 주요Product가 민간수요에 의존하므로 가계의 자금 조달 여력, 부동산 시장상황, 부동산관련 조세 정책 등에 직접적인 영향을 받습니다. 경제가 호황일 때는 가계 및 기업의 주거/상가/업무용 건축수요가 증가하지만 경제가 불황일 때는 금융비용 부담의 증가 등으로 인해 건축 수요가 감소하는 것이 일반적입니다. |

| 플랜트부문 | 화공플랜트는 정유, 석유화학 플랜트 및 Gas 플랜트 등의 주요 발주처인 산유국의 국영석유회사(NOC) 발주 물량이 향후 유가전망에 크게 영향을 받으며, 산업플랜트는 발전시설 및 생산설비 등의 주요 Product를 공공기관 및 대기업에서 발주하므로 이들의 전력수요, 상품수요 예측에 민감하게 영향을 받습니다. U-사업의 주요 상품인 기지국과 망구축 사업은 이동통신 사업자와 인터넷 사업자의 설비투자 수요에 민감하게 영향을 받습니다. 경기 상승 국면에서는 소득수준 증가에 따라 소비와 투자가 함께 증가하므로 이를 뒷받침하기 위한 발전설비와 생산설비의 발주가 증가하지만 경기 하강 국면에서는 발전시설 및 산업플랜트 등 대규모 투자를 집행하기 어려우므로 발주가 감소합니다. 즉, 일반적으로 국민소득이 증가하는 경우에는 화공 및 산업플랜트의 수요가 증가하는 양상을 보입니다. |

2011년 하반기 이후 그리스를 비롯한 남유럽 국가들의 재정위기로 인해 이들 국가가 발행한 채권의 부도 가능성이 제기되면서 유럽발 금융위기의 전세계적인 확산에 대한 우려가 커졌습니다. 또한 2011년 6월 종료된 미국의 2차 양적완화 이후 부진한 미국 경기 회복세등으로 전반적인 경기 회복 모멘텀이 약화되었습니다. 글로벌 경기 침체가 지속되며 경기 부양을 위해 2012년 중국 및 호주 등 선진국의 기준금리 인하가 이어 졌으며, 대외 의존도가 높은 우리나라에도 영향을 미쳐 한국은행 금융통화정책위원회는 2012년 7월과 10월 및 2013년 5월 기준금리를 각각 25bp 인하한 이후 2014년 6월 12일까지 13개월 연속 기준금리를 동결하는 등 국내 경제 역시 부진이 계속되었습니다.

2014년 4월 한국은행이 발표한 경제전망보고서에 따르면, 세계 경제는 선진국을 중심으로 성장세가 점차 확대될 것으로 예상되지만 미 연준의 양적완화규모 축소에 따른 국제금융시장의 변동성 확대 및 일부 신흥국의 성장 둔화 가능성 등이 여전히 불안 요인으로 잠재되어 있습니다. 특히 미 연준이 양적완화규모 축소 종료 이후에도 상당 기간 정책금리를 현행 수준(0~0.25%)에서 유지할 방침이라고 밝힌 점과 대부분의 IB들도 미 연준의 정책금리 인상 시점을 2015년 하반기 이후로 예상하는 점을 볼 때, 당분간 부진한 경기의 흐름은 지속될 것으로 보입니다. 2014년 1~2월 중 생산, 소비, 투자 및 수출이 부진했던 중국 경제는 최근의 실물경제 둔화 조짐에도 불구하고 내수 신장세 지속, 대외여건 개선 등에 따라 7%대 중반 내외의 성장은 가능할 것으로 보이나, 전체적인 성장의 정체된 모습은 당분간 지속될 것으로 보입니다.

이와 같이 국내외 경제의 불확실성 확대 및 회복지연으로 인하여 국내 건설 경기의 성장은 둔화된 모습을 보이고 있습니다. 2009년부터 4년간 공공·민간 건설투자금액은 연간 약 195조원 규모를 유지하였으며, 2013년 3분기 기준 건설투자액은 150조원으로 전년 동기 대비 소폭 증가한 데 그쳤습니다. 이러한 흐름은 2014년에도 이어져 건설투자는 수주 등 선행지표 부진, SOC 예산 감소 등의 영향으로 증가세가 둔화될 전망입니다. 또한 주거용 건물은 공사물량 축소, 건설업계의 수익성 악화 등으로 그 증가폭이 축소될 것으로 예상됩니다.

국내외 경제의 둔화는 국가 전반적인 긴축재정으로 이어져 정부의 건설 투자 감축으로 이어질 수 있으며, 이는 내수 경기와 정부정책의 영향을 많이 받는 건설업에 불리하게 작용할 수 있으므로 이에 대한 지속적인 관찰이 필요할 것으로 판단됩니다.

| [건설투자 구성비 추이] |

| (단위: 조원, %) |

| 구 분 | 2009 | 2010 | 2011 | 2012 | 2012. 3분기 | 2013. 3분기 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 건설투자 |

194.6 |

100.0 |

195.0 |

100.0 |

197.1 |

100.0 |

197.1 |

100.0 |

141.7 | 100.0 |

150.0 |

100.0 |

| 투자항목별 구성 | ||||||||||||

| 1) 건물건설 |

107.9 |

55.4 |

110.1 |

56.5 |

113.6 |

57.6 |

114.1 |

57.9 |

84.0 |

59.3 |

90.0 |

60.0 |

| 주거용건물 |

47.4 |

24.3 |

42.4 |

21.7 |

38.5 |

19.5 |

37.1 |

18.9 |

27.3 |

19.3 |

32.1 |

21.4 |

| 비주거용건물 |

60.4 |

31.0 |

67.7 |

34.7 |

75.2 |

38.1 |

77.0 |

39.1 |

56.7 |

40.0 |

57.9 |

38.6 |

| 2) 토목건설 |

86.6 |

44.5 |

84.9 |

43.5 |

83.5 |

42.4 |

82.9 |

42.1 |

57.7 |

40.7 |

60.0 |

40.0 |

| 민간·공공별 구성 | ||||||||||||

| 1) 민간 |

133.8 |

68.8 |

140.3 |

71.9 |

143.3 |

72.7 |

144.3 |

73.2 |

106.1 |

74.9 |

113.7 |

75.8 |

| 2) 정부 |

60.8 |

31.2 |

54.7 |

28.1 |

53.8 |

27.3 |

52.7 |

26.8 |

35.6 |

25.1 |

36.3 |

24.2 |

| 자료: 한국은행, 대한건설협회 (당해년가격, 원계열 자료) |

국내 건설수주 규모는 2006년 하반기 이후 회복세를 보이며 2007년까지 양호한 수준의 증가율을 기록하였으나, 2008년 이후 감소 추세를 보이고 있습니다. 공공수주의 경우 2009년까지 정부 주도하에 4대강 사업 등의 대규모 발주가 이루어져 발주량이 증가세에 있었으나, 2010년부터는 대규모 건설투자정책의 부재로 2012년까지 발주량이 감소하였습니다. 민간수주는 최근 수년간 미분양주택 문제가 해결되지 않고 있고 재건축 및 재개발 공사 물량 또한 감소하여 2013년 민간 수주액은 55.1조원으로 2005년 이후 최저치를 기록했습니다. 2014년 3월 기준 국내 건설수주 규모는 7.6조원을 기록하여 전년 동기대비 17.1% 증가했으나, 2013년 국내 건설 수주는 전년 대비 10% 감소한 91.3조원이었습니다. 2013년에는 정부 SOC 예산의 증가로 공공부문이 전년 대비 25.3% 상승하였으나 민간부문은 18.2% 하락으로 부진하여 전체적으로 건설수주 규모가 감소했습니다.

| [국내 건설 수주액 추이] |

| (단위: 억원, %) |

| 년 도 | 전체 | 발주부문별 | 공종별(토목/건축) | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 합계 | 증감률 | 공공 | 증감률 | 민간 | 증감률 | 토목 | 증감률 | 건축 | 증감률 | |

| 2005 | 993,840 | 5.1 | 318,255 | -5.7 | 675,585 | 11.1 | 303,964 | -5.7 | 689,876 | 10.6 |

| 2006 | 1,073,184 | 8.0 | 295,192 | -7.2 | 777,992 | 15.2 | 283,825 | -6.6 | 789,359 | 14.4 |

| 2007 | 1,279,118 | 19.2 | 370,887 | 25.6 | 908,231 | 16.7 | 361,927 | 27.5 | 917,191 | 16.2 |

| 2008 | 1,200,851 | -6.1 | 418,488 | 12.8 | 782,363 | -13.9 | 412,579 | 14.0 | 788,272 | -14.1 |