|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 31 기)

| 사업연도 | 2013년 01월 01일 | 부터 |

| 2013년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2013 년 11 월 14 일 |

| 회 사 명 : | 한국가스공사 |

| 대 표 이 사 : | 장석효 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 돌마로 171(정자동) |

| (전 화) 031-710-0114 | |

| (홈페이지) http:// www.kogas.or.kr | |

| 작 성 책 임 자 : | (직 책) 지원본부장 직무대행 (성 명) 박정호 |

| (전 화) 031-710-0006 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

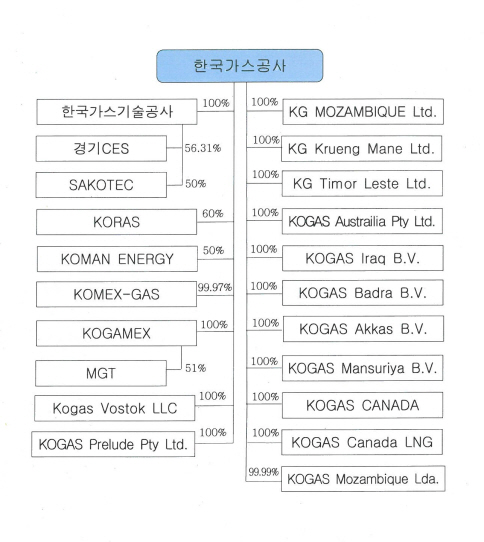

당사의 연결대상 종속회사는 2013년 3분기말 현재 20개이며, 전기말 대비 변동은 없습니다.

종속회사는 다음과 같습니다.

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 직전사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| (주)한국가스기술공사 | '93.5.27 | 대전광역시 유성구 대덕대로 1227 | 가스설비 유지보수 |

124,279 | 지배력 보유 (기업회계기준서 1110호) |

해당 |

| 경기씨이에스(주) | '06.3.31 | 경기도 양주시고읍남로 110-4 (광사동) | 열 및 전기공급 | 64,043 | 상동 | 해당 |

| KG Timor Leste Ltd. | '07.5.23 | Trust Company Complex, Ajeltake Road, Ajeltake Island, Mjuro Marshall Islands MH96960 |

동티모르 탐사사업 |

33,752 | 상동 | 해당없음 |

| KG Mozambique Ltd. | '07.6.28 | Trust Company Complex, Ajeltake Road, Ajeltake Island, Mjuro Marshall Islands MH96960 |

모잠비크 탐사사업 |

99,362 | 상동 | 해당 |

| KG Krueng Mane Ltd. | '07.6.28 | Trust Company Complex, Ajeltake Road, Ajeltake Island, Mjuro Marshall Islands MH96960 |

인도네시아 탐사사업 |

45,274 | 상동 | 해당없음 |

| KOGAMEX Investment Manzanillo B.V. |

'08.1.28 |

Teleportboulevard 140 1043EJ Amsterdam The Netherlands |

LNG 터미널 운영 | 23,472 | 상동 | 해당없음 |

| KOGAS Australia Pty Ltd. | '08.3.7 | Level 27, Santos Place Building, 32 Turbot St. Brisbane, QLD 4000 Australia |

지분투자 및 LNG사업추진 |

2,440,130 | 상동 | 해당 |

| KOMEX-GAS, S. de R.L. de C.V. | '08.7.2 | Carretera Campos-Cuyutlan 7.0km, Municipio Ejido de Campos, Manzanillo, Colima. C. P. 28809 |

멕시코 파견인력 관리 |

3,656 | 상동 | 해당없음 |

| KOGAS Vostok LLC | '09.6.23 | 680000, Khabarovsk City, Postysheva Street, 22a Business Center <<Khabarovsk Sity>> Office 908 (9-th floor) |

러시아 극동지역 가스 관련사업 참여 |

1,149 | 상동 | 해당없음 |

| KOGAS Iraq B.V | '09.11.23 | Prins Bernhardplein 200, 1097JB Amsterdam, the Netherland |

쥬바이르 유가스전 생산사업 |

664,437 | 상동 | 해당 |

| KOGAS CANADA Ltd. | '10.2.17 | #1110, 335-8th Ave.S.W.,Calgary, CANADA. T2P 1C9 |

혼리버/웨스트 컷뱅크 개발, 북극권 우미악 광구 개발 및 코르도바 개발 |

919,481 | 상동 | 해당 |

| KOGAS Badra B.V | '10.5.7 | Prins Bernhardplein 200, 1097JB Amsterdam, the Netherland |

바드라 유가스전 생산사업 |

171,991 | 상동 | 해당 |

| KGLNG E&P Pty Ltd. | '10.9.2 | Level 27, Santos Place Building, 32 Turbot St. Brisbane, QLD 4000 Australia |

GLNG 상류자산 지분 보유 |

1,191,157 | 상동 | 해당 |

| KGLNG E&PⅡ Pty Ltd. | '10.9.2 | Level 27, Santos Place Building, 32 Turbot St. Brisbane, QLD 4000 Australia |

GLNG 상류자산 지분 보유 |

110,410 | 상동 | 해당 |

| KGLNG Liquefaction Pty Ltd | '10.9.2 | Level 27, Santos Place Building, 32 Turbot St. Brisbane, QLD 4000 Australia |

GLNG 중ㆍ하류 자산 지분 보유 |

1,129,998 | 상동 | 해당 |

| KOGAS Akkas B.V. | '10.12.17 | Teleportboulevard 140, 1043EJ Amsterdam, the Netherland |

아카스 유가스전 생산사업 |

40,664 | 상동 | 해당없음 |

| KOGAS Mansuriya B.V | '10.12.24 | Prins Bernhardplein 200, 1097JB Amsterdam, the Netherland |

만수리아 유가스전 생산사업 |

7,820 | 상동 | 해당없음 |

| KOGAS CANADA LNG Ltd. | '11.12.22 | 1200Waterfront Centre, 200 Burrard St. 486000, Vancouver, BC, Canada |

LNG 액화기지 운영 | 50,386 | 상동 | 해당 |

| KOGAS Prelude Pty Ltd. | '11.12.23 | Level 11, BGC Centre, 28 the Esplanade Perth, WA 6000, Australia |

지분투자 및 LNG사업추진 |

702,824 | 상동 | 해당 |

| KOGAS Mozambique Lda. | '12.7.4 | NO.451 Av. Ahmed Sekou Toure, Maputo, Mozambique |

모잠비크 도시가스사업 투자 및 건설 |

22,136 | 상동 | 해당없음 |

※ 직전사업연도말 자산총액은 '12년 말 기준이며, 상기의 연결대상법인 중 주요 종속회사들은 '12년말 자산총액 500억원 이상에 따른 해당 법인입니다.

※ Manzanillo Gas Tech, S. de R.L. de C.V. (KOGAMEX에서 51%보유)는 중요성 기준에서 연결대상에서 제외하였습니다.

※ Korea Ras Laffan LNG Ltd.는 중요한 의사결정시 총 지분율의 3분의 2 이상의 동의가 있는 경우에만 중대한 영향력을 행사할수 있으므로, 한국채택국제회계기준에 따라 실질지배력이 없다고 판단되어 연결대상회사에 제외하였습니다.

※ 현지법인 Kogas Vostok LLC는 청산의결(이사회, 9.26)에 따라, 현재 청산절차 진행중에 있습니다.

나. 회사의 법적·상업적 명칭

당사의 명칭은 한국가스공사이며, 영문으로는 Korea Gas Corporation이라 표기합니다. 단, 영문약식으로 표기할 경우에는 KOGAS라고 표기합니다.

다. 회사의 설립일 : '83년 8월 18일

라. 본사의 주소, 전화번호 및 홈페이지

- 주 소 : 경기도 성남시 분당구 돌마로 171(정자동)

- 전화번호 : 031)710-0114

- 홈페이지 주소 : www.kogas.or.kr

마. 회사사업 영위의 근거가 되는 법률

당사사업 영위와 관련된 법률로는 「공공기관의 운영에 관한 법률」,「공기업의 경영구조개선 및 민영화에 관한 법률」,「한국가스공사법」,「도시가스사업법」등이 있으며 이의 내용은 아래와 같습니다.

(1) 공공기관의 운영에 관한 법률

공공기관의 운영에 관한 기본적인 사항과 자율경영 및 책임경영체제의 확립에 관하여 필요한 사항을 정하여 경영을 합리화하고 운영의 투명성을 제고함으로써 공공기관의 대국민 서비스 증진을 목적으로 제정되었으며, 한국가스공사는 이 법에 근거하여 시장형 공기업으로 지정되어 있습니다.

(2) 공기업의 경영구조개선 및 민영화에 관한 법률

국민경제에 중요한 영향을 미치는 공기업에 대하여 전문경영인에 의한 책임경영체제를 도입하여 경영의 효율성을 향상시키며 조속한 민영화를 추진하는 한편, 이를 추진함에 있어 경제력집중을 방지할 수 있도록 함으로써 건전한 기업문화의 창달과 국민경제의 균형있는 발전에 이바지함을 목적으로 제정되었으며, 한국가스공사는 적용대상기업으로 이 법이 대상기업의 조직, 주주권 및 민영화를 위한 주식의 매각에 관한 사항에 관하여 다른 법률에 우선하여 적용됩니다. 한국가스공사는 이 법에 규정된 것을 제외하고는 한국가스공사법의 적용을 받습니다.

(3) 한국가스공사법

한국가스공사법은 한국가스공사의 설립근거법이 되며 동법 제18조의 규정에 따라 한국가스공사는 도시가스사업법 제3조의 규정에 의한 도시가스사업의 허가를 받은 것으로 봅니다.

또한 동법에서는 한국가스공사가 영위하는 사업의 범위(제11조), 투ㆍ융자할 수 있는 사업의 범위(제12조) 등을 규정하고 있을 뿐만 아니라 제16조에서는 천연가스를 전국적으로 공급하기 위한 사업계획, 안전관리에 대한 투자계획 등 산업통상자원부 장관이 지도ㆍ감독하는 범위도 규정하고 있습니다.

이외에 동법 제16조의 2에서는 천연가스의 공급 등에 필요한 설비를 설치하는 경우 당해 사업의 실시계획을 수립하여 산업통상자원부 장관의 승인을 득하도록 규정하 고 있습니다.

아울러 동법 제16조의 3에서는 사업의 실시계획 승인을 득한 경우 「공익사업을 위한 토지 등의 취득 및 보상에 관한 법률」등 18개 법령에 의한 인허가를 의제하는 등의 가스산업 지원에 관한 내용도 규정하고 있습니다.

(4) 도시가스사업법

도시가스사업법은 도시가스사업을 합리적으로 조정ㆍ육성하여 사용자의 이익을 보호하고 도시가스사업의 건전한 발전을 도모함으로써 공공의 이익과 안전을 확보하기위해 제정된 법으로 동법에서는 사업자의 자격요건, 의무사항 등 사업의 허가에 관한사항, 가스설비의 안전성 확보를 위한 가스공급시설 및 사용시설의 설치에 관한 규제, 안정공급과 소비자 보호를 위한 사업자의 의무부과 및 안전관리에 관한 규정 등의 내용을 담고 있습니다.

바. 중소기업 해당여부

지배회사는 본 보고서 제출일 현재 중소기업 기본법 제2조에 의한 중소기업에 해당되지 않습니다.

사. 주요사업의 내용

한국가스공사는 천연가스 도입 및 판매 기업으로서 해외의 천연가스 생산지로부터 LNG를 도입하여 국내의 발전사 및 도시가스사에게 전국배관망과 탱크로리등을 통해 공급하고 있습니다. 또한 유틸리티 사업에 머무르지 않고 적극적으로 해외사업 진출을 추진하기 시작하여 자원개발 사업 등에도 참여를 확대해 수익원을 다각화하고 안정적인 도입원을 확보하고자 노력하고 있습니다.

2011년부터 당사가 도입한 K-IFRS에 따라 연결대상 종속회사에 포함된 회사들이 영위하는 사업으로는 공사 및 용역 서비스(한국가스기술공사, KOGAMEX Investment 등), 집단에너지(경기씨이에스) 및 자원개발 사업(KOGAS CANADA Ltd., KOGAS Iraq B.V, KOGAS Australia Pty Ltd., KOGAS Badra B.V, KOGAS Prelude Pty Ltd., KOGAS CANADA LNG Ltd., KG Mozambique Ltd. 등)이 있습니다. 보다 자세한 내용은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

아. 계열회사에 관한 사항

한국가스공사는 보고서 작성 기준일 현재 당사를 제외하고 26개의 계열회사가 있습니다. 한국가스공사를 제외한 계열회사는 모두 비상장법인입니다.

| 구 분 | 주권상장유무 | 회사수 | 회사명 |

| 국내 | 유가증권 시장상장 | 1 | 한국가스공사 |

| 비상장 | 2 | (주) 한국가스기술공사 |

|

| 경기씨이에스(주) | |||

| 국외 | 비상장 | 24 | SAKOTEC |

| KORAS |

|||

| KG Timor Leste Ltd. | |||

| KG Mozambique Ltd. | |||

| KG Krueng Mane Ltd. | |||

| KOMAN ENERGY FZCO | |||

| KOGAMEX Investment Manzanillo B.V. | |||

| KOGAS AUSTRALIA Pty Ltd. | |||

| KOGAS Prelude Pty Ltd. | |||

| KOMEX-GAS S.de R.L.de C.V. | |||

| Kogas Vostok Limited Liability Company | |||

| MGT | |||

| KOGAS Iraq B.V. | |||

| KOGAS CANADA Ltd. | |||

| KOGAS CANADA LNG Ltd. | |||

| KOGAS Badra B.V. | |||

| KOGAS Akkas B.V. | |||

| KOGAS Mansuriya B.V. | |||

| KGLNG E&P Pty Ltd. | |||

| KGLNG E&PⅡ Pty Ltd. |

|||

| KGLNG Liquefaction Pty Ltd. | |||

| KOGAS Mozambique Lda. | |||

| KOR UZ CNG INVESTMENT CO. Ltd. | |||

| KOR UZ CYLINDER INVESTMENT CO. Ltd. |

※ 계열회사에 관한 자세한 사항은 "Ⅵ. 이사회 등 회사의 기관 및 계열회사에 관한 사항"을 참조하시기 바랍니다.

자. 신용평가에 관한 사항

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2013 | 글로벌본드 | A1(stable) | Moody's (Aaa~D) | 수시평가 |

| 2013 | 글로벌본드 | A+(stable) | S&P (AAA~D) | 수시평가 |

| 2013 | 글로벌본드 | AA-(stable) | Fitch (AAA~D) | 등급상향 |

| 2013. 6 | 기업어음 | A1 | 한국신용평가(A1 ~ D) 나이스평가(A1 ~ D) |

정기평가 |

| 2012.12 | A1 | 한국기업평가(A1 ~ D) 나이스평가(A1 ~ D) |

정기평가 | |

| 2012. 6 | A1 | 한국신용평가(A1 ~ D) 한국기업평가(A1 ~ D) |

정기평가 | |

| 2013. 8 | 회사채 | AAA | 한국신용평가(AAA ~ D) 한국기업평가(AAA ~ D) |

정기평가 |

| 2013. 5 | AAA | 한국신용평가(AAA ~ D) 한국기업평가(AAA ~ D) |

정기평가 | |

| 2013. 2 | AAA | 한국신용평가(AAA ~ D) 한국기업평가(AAA ~ D) |

정기평가 |

※ '13년 7월 Fitch의 신용등급이 A+(positive)에서 AA-(stable)로 상향되었습니다.

(1) 신용평가주기

| 평가대상 유가증권 | 평가주기 |

| 글로벌본드 | 수시평가 |

| 기업어음 | 6개월 |

| 회사채 | 3개월 |

(2) 신용등급 체계 및 의미

< 국제 신용평가 등급 >

| 구 분 | Moody's | S&P | Fitch | 의 미 |

| 투자등급 | Aaa | AAA | AAA | 안정성이 가장 높고 원리금 지급능력이 최상급 |

| Aa1 | AA+ | AA+ | 안정성이 높고, 원리금 지급능력이 매우 우수 | |

| Aa2 | AA | AA | ||

| Aa3 | AA- | AA- | ||

| A1 | A+ | A+ | 안정성은 상위이고, 원리금 지급능력은 우수 | |

| A2 | A | A | ||

| A3 | A- | A- | ||

| Baa1 | BBB+ | BBB+ | 안정성은 중간정도, 원리금 지급능력이 저하될 가능성 내포 | |

| Baa2 | BBB | BBB | ||

| Baa3 | BBB- | BBB- |

※ 투기등급은 표시를 생략하였습니다.

<기업어음 신용평가 등급>

| 투자등급 | A1 | 적기상환능력 최고 수준 |

| A2 | 적기상환능력 우수 | |

| A3 | 적기상환능력 양호 |

※ 투기등급은 표시를 생략하였습니다.

<회사채 신용평가 등급>

| 투자등급 | AAA | 원리금 지급 확실성이 최고 수준 |

| AA | 원리금 지급 확실성이 매우 높음 | |

| A | 원리금 지급 확실성이 높음 | |

| BBB | 원리금 지급 확실성 인정 |

※ 투기등급은 표시를 생략하였습니다.

2. 회사의 연혁

한국가스공사와 주요 종속회사의 연혁은 다음과 같습니다.

| 회사의 명칭 | 주요 사업의 내용 | 회사의 연혁 |

| 한국가스공사 | 가스 도입,판매 | 2009. 3 전대천 이사 등 상임이사 3인 및 송진혁 이사 등 비상임이사 3인 선임 2009. 12 공기업 자율경영 대상기관 선정 2010. 3 양선장 상임이사 및 안세영 이사 등 비상임이사 4인 선임 2010. 12 공기업 고객만족도 평가 4연속 최고등급 획득 2011. 3 전대천 이사 등 상임이사 3인 및 김성기 이사 등 비상임이사 5인 선임 포춘紙 주관 「세계에서 가장 존경받는 기업」선정(에너지분야 4위) 2011. 10 주강수 사장 연임 2012. 4 민영우 상임이사 및 정부균, 한경노 비상임이사 선임 2012. 10 주강수 사장 연임 2013. 5 주강수 사장 의원면직 및 민영우 관리부사장 직무대행 2013. 7 장석효 사장 취임 2013. 8 유상증자 이사회 결의 2013. 8 이석순 및 김기만 상임이사 의원면직 이종호 및 박정호 직무대행 |

| 한국가스기술공사 | 공사 및 용역 서비스 |

2009. 6 김칠환 대표이사 취임 2009. 9 집단에너지사업, 고정식(L)CNG충전소, 건설사업 등 철수 2010. 12 종합감리업 추가 2011. 6 강기창 대표이사 취임 2011.12 2011년도 공공기관 청렴도평가 최고등급(1등급) 선정(국민권익위원회) 2012. 1 2011년 기타공공기관 고객만족도 조사"우수등급"수상(지식경제부) 2012. 5 해외지사 설립(Mexico Manzanillo office) |

| 경기씨이에스 | 집단에너지 | 2009. 1 전원식 대표이사 취임 2009. 5 고읍집단에너지센터 준공 2009. 6 상업운전 개시 2011. 1 이윤호 대표이사 취임 2012. 8 채무자 회생 및 파산에 관한 법률 제34조에 따른 회생절차 개시(의정부 지방법원) |

| KOGAS IRAQ B.V. | 자원개발 | 2009. 12 KOGAS IRAQ B.V. 설립 대표이사 임명(한국가스공사 자원개발본부장 박영성, 이라크사업단장 김명남 공동대표) 2012. 5 신규 이사 선임(한국가스공사 기획홍보실장 백승록) 2012. 6 이사일부 변경(한국가스공사 프로젝트운영처장 조용돈) |

| KOGAS CANADA Ltd.. | 자원개발 | 2010. 2 KOGAS CANADA Ltd. 설립 대표이사 임명(한국가스공사 부장 김윤생) 2011. 2 KOGAS CANADA 대표이사 변경(한국가스공사 처장 김영두) |

| KOGAS Australia Pty Ltd. | 자원개발 | 2011. 3 임종국 대표이사 취임 2013. 1 이사변경(한국가스공사 LNG사업처장 김종진, 부법인장 맹주호) 2013. 3 이사변경(한국가스공사 기획홍보실장 백승록) 2013. 4 이정하 차장 비서(Secretary) 등재 |

| KOGAS BADRA B.V. | 자원개발 | 2010. 5 KOGAS BADRA B.V. 설립 대표이사 임명(한국가스공사 자원개발본부장 박영성, 이라크사업단장 김명남 공동대표) 2012. 5 신규이사 선임(한국가스공사 사업기획팀장 김환용) 2012. 6 이사일부 변경(한국가스공사 이라크사업팀장 승병욱) 2012. 8 이사일부 변경(한국가스공사 이라크사업팀장 박기환) |

| KGLNG E&P Pty Ltd. | 자원개발 |

2010. 9 KGLNG E&P Pty Ltd. 설립 이흥복 부법인장, 조진복 차장 이사 등재 2011. 3 조진복 차장 이사 제외, 임종국 법인장 이사 등재 2011. 7 김의식 차장 비서(Secretary) 등재 |

| KGLNG E&PⅡ Pty Ltd. | 자원개발 |

2010. 9 KGLNG Pipeline Pty Ltd. 설립 이흥복 부법인장, 조진복 차장 이사 등재 2011. 3 조진복 차장 이사 제외, 임종국 법인장 이사 등재 2011. 4 KGLNG E&P II Pty Ltd로 상호 변경 2011. 8 김의식 차장 비서(Secretary) 등재 |

| KGLNG Liquefaction Pty Ltd. | 자원개발 |

2010. 9 KGLNG Liquefaction Pty Ltd. 설립 이흥복 부법인장, 조진복 차장 이사 등재 2011. 3 조진복 차장 이사 제외, 임종국 법인장 이사 등재 2011. 7 박철모 차장 비서(Secretary) 등재 |

| KOGAS Prelude Pty Ltd. | 자원개발 | 2011. 12 KOGAS Prelude Pty Ltd. 설립 대표이사 임명(한국가스공사 처장 임종국) 신규이사 선임(한국가스공사 차장 조진복) 2012. 2 신규이사 선임(한국가스공사 도입처장 권영식, 사업기획팀장 김환용) 2013. 1 신규이사 선임(한국가스공사 LNG사업처장 김종진, 부장 고호준) |

| KOGAS CANADA LNG Ltd. | LNG액화기지 운영 | 2011.10 KOGAS CANADA LNG Ltd. 설립 대표이사 임명(한국가스공사 처장 김영두, 전 자원사업본부장 박영성) 2013. 1 이사일부 변경(한국가스공사 처장 김종진) |

| KG Mozambique Ltd. | 자원개발 | 2010. 2 대표이사 변경(탐사사업팀장 박익현) 2010.12 대표이사 변경(탐사사업팀장 최인홍) 2013. 1 대표이사 변경(탐사사업팀장 박경식) |

3. 자본금 변동사항

가. 자본금 현황

정부의 공기업민영화 방침에 따라, 한국가스공사는 '99년 12월 1,200억원(24,000,000주)을 국내 신주공모형식으로 증자한 이후 자본금 변동이 없습니다.

| (기준일 : | 2013년 09월 30일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| - | - | - | - | - | - | - |

※ 2013년 8월 13일자 이사회결의를 통하여 유상증자를 결의하였으며, 11월 8일자로 보통주 15,028,490주가 상장되었습니다.

나. 전환사채 등 발행현황

최근 5사업년도 이내 전환사채, 신주인수권부사채 및 신주인수권이 표시된 증서 등의 발행사실이 없습니다.

4. 주식의 총수 등

가. 주식의 총수

당사는 본 보고서 작성기준일 현재 발행할 주식의 총수는 200,000,000주이며, 현재까지 발행한 주식의 총수는 보통주 77,284,510주입니다. 이 중 자기주식으로 보유하고 있는 주식수는 4,675,760주이므로 현재 유통주식수는 72,608,750주입니다.

주식의 총수 현황

| (기준일 : | 2013년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | ||

|---|---|---|---|---|

| 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 77,284,510 | 77,284,510 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | |

| 1. 감자 | - | - | - | |

| 2. 이익소각 | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 77,284,510 | 77,284,510 | - | |

| Ⅴ. 자기주식수 | 4,675,760 | 4,675,760 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 72,608,750 | 72,608,750 | - | |

※ 보통주는 의결권이 있으며, 이하 본 보고서의 보통주에 대하여 동일합니다.

※ 2013년 8월 13일자 이사회결의를 통하여 유상증자를 결의하였으며, 이로 인해 발행 주식의 총수는 92,313,000주로 증가합니다.

나. 자기주식 취득 및 처분 현황

자기주식 취득 및 처분 현황

| (기준일 : | 2013년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 4,675,760 | - | - | - | 4,675,760 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 4,675,760 | - | - | - | 4,675,760 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 4,675,760 | - | - | - | 4,675,760 | - | ||

| 우선주 | - | - | - | - | - | - | |||

※ 특정금전신탁이 만기 도래('09.03.16)함에 따라 만기 해지한 후 신탁계약 등을 통한 간접취득 자사주 전체(4,675,760주)를 현물 인출하여 당사 법인계좌에 직접 보유하고 있습니다.

5. 의결권 현황

당사가 발행한 주식수는 보통주 77,284,510주이고, 발행주식 중 회사가 보유하고 있는 자기주식은 4,675,760주이며, 동 주식수를 제외할 경우 의결권 행사 가능 주식수는 72,608,750주입니다.

| (기준일 : | 2013년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 77,284,510 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 4,675,760 | 자기주식 |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 72,608,750 | - |

| 우선주 | - | - |

※ 2013년 8월 13일자 이사회결의를 통하여 유상증자를 결의하였으며, 이로 인해 발행주식의 총수는 92,313,000주, 의결권을 행사할 수 있는 주식수는 87,637,240주로 변동됩니다.

6. 배당에 관한 사항 등

가. 배당에 관한 사항

향후 공사의 배당정책은 가스설비 및 해외 자원개발 투자, 재무 건전성 유지 및 경영환경 변화 등을 종합적으로 고려하여 결정할 예정이며, 회사의 성장잠재력을 훼손하지 않는 범위 내에서 주주이익을 중시하는 배당정책을 추진할 것입니다.

나. 최근 3사업연도 배당에 관한 사항

| 구 분 | 주식의 종류 | 제31기 3분기 | 제30기 | 제29기 |

|---|---|---|---|---|

| 주당액면가액 (원) | 5,000 | 5,000 | 5,000 | |

| 당기순이익 (백만원) | -103,034 | 505,724 | 208,399 | |

| 주당순이익 (원) | -1,419 | 6,965 | 2,870 | |

| 현금배당금총액 (백만원) | - | 119,078 | 55,183 | |

| 주식배당금총액 (백만원) | - | - | - | |

| 현금배당성향 (%) | - | 23.55 | 26.48 | |

| 현금배당수익률 (%) | 보통주 | - | 2.26 | 1.81 |

| 우선주 | - | - | - | |

| 주식배당수익률 (%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금 (원) | 보통주 | - | 1,640 | 760 |

| 우선주 | - | - | - | |

| 주당 주식배당 (주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

※ 현금배당수익률은 과거 1주일간 배당부 종가(배당기준일 전전거래일)의 산술평균가격 적용하였습니다.

※ 별도 K-IFRS기준입니다.

II. 사업의 내용

당사와 연결기준 종속기업들은 영업부문에 대한 구분시 기업회계기준서 1108호에 따른 통합기준 및 양적기준을 고려하였으며, 이에 따라 연결실체를 지배회사인 한국가스공사가 영위하는 가스도입 및 판매사업부문과 연결대상 종속회사들이 영위하는 기타사업부문으로 구분하였습니다. 연결실체는 천연가스의 도입 및 판매에 관련된 사업부문이 전체 총자산 또는 매출액 기준으로 대부분을 차지하고 있으며, 기타사업들은 사업비중이 매우 미미하거나 신규사업으로 추진중인 자원개발사업 또한 초기단계로 사업부문의 구분이 유용한 부문정보로 판단되지 않으며, 현재 별도의 사업부문으로 관리되지 않음에 따라 기타사업부문으로 분류하였습니다. 향후 사업비중의 확대에 맞춰 별도의 사업부문으로 분류해 나갈 예정입니다.

1. 사업의 개요

당사 및 종속회사의 사업부문별 요약 재무현황은 아래와 같습니다.

(단위 : 백만원)

| 사업부문 | 제 31(당) 기 3분기 | 제 30(전) 기 3분기 | 제30기 | 제29기 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 영업이익 | 총자산 | 매출액 | 영업이익 | 총자산 | 매출액 | 영업이익 | 총자산 | 매출액 | 영업이익 | 총자산 | |

| 가스도입 및 판매 | 26,883,053 (97.9%) |

897,468 (91.3%) |

39,508,555 (85.1%) |

24,614,723(98.3%) | 895,483 (96.5%) |

36,766,001 (87.6%) |

34,516,666 (98.14%) |

1,196,603 (95.28%) |

39,356,467 (87.79%) |

28,190,879 (98.68%) |

1,004,984 (99.69%) |

34,239,173 (90.94%) |

| 기타 | 573,953 (2.1%) |

85,639 (8.7%) |

6,904,665 (14.9%) |

422,847 (1.7%) |

32,484 (3.5%) |

5,183,584 (12.4%) |

653,331 (1.86%) |

59.284 (4.72%) |

5,474,762 (12.21%) |

377,775 (1.32%) |

3,145 (0.31%) |

3,411,946 (9.06%) |

| 계 | 27,457,006 (100%) |

983,107 (100%) |

46,413,220 (100%) |

25,037,570(100%) | 927,967 (100%) |

41,949,585 (100%) |

35,169,997 (100%) |

1,255,887 (100%) |

44,831,229 (100%) |

28,568,654 (100%) |

1,008,129 (100%) |

37,651,119 (100%) |

※ 내부거래를 포함한 금액이므로 합계는 연결재무제표상의 수치와 다를 수 있습니다.

[가스 도입·판매 사업 부문]

가. 산업의 특성

오늘날 세계는 다방면에 걸쳐 치열한 경쟁을 벌이고 있으며, 환경문제를 앞세운 국가경쟁력 강화에 초점을 모으고 있어 국가경제발전의 기본인 에너지 개발 및 이용의 합리화가 세계경제질서를 주도하는데 필수적인 요소로 인식되고 있습니다.

또한 기후변화협약에 의해 세계적으로 환경규제가 강화되는 추세에 따라 공해를 유발하지 않는 깨끗한 에너지를 사용하는 나라가 강력한 대외경쟁력을 갖게 될 것으로 예상되어 저공해 청정에너지의 중요성이 점차 부각되고 있습니다.

우리나라의 천연가스 산업은 도매부문과 소매부문으로 이원화되어 있으며, 도매부문은 한국가스공사가, 소매부문은 지역별 도시가스회사가 사업을 담당하고 있습니다. 도매사업자인 한국가스공사가 운영하는 주배관을 통하여 일반도시가스사와 대량 수요처인 한전발전자회사 및 민자발전사에 천연가스를 공급하고, 소매사업자인 각 도시가스회사는 공급받은 천연가스를 권역별로 운영하는 배관을 통하여 소비자에게 공급하고 있습니다. 가스산업의 공익적 성격과 천연가스 산업의 건전한 발전을 위하여 중앙정부가 도매사업자를, 시ㆍ도지사가 소매사업자의 업무를 지휘ㆍ감독하고 있으며, 각 기관간 유기적인 협조체계가 구축되어 있습니다.

천연가스사업은 국내 에너지산업의 중요한 부분을 차지하고 있으며, 막대한 초기투자 비용이 소요되는 공익성 차원의 사업으로 투자회수기간이 길어 장기적인 관점에서 추진되는 사업입니다.

또한, LNG 도입계약은 장기계약을 필요로 하여 동고하저의 국내 수요패턴과 달리 연중 균등하게 수입해야 하는 경직성이 있으며, 도입단가가 국제유가와 환율에 영향을 받고 있어 국내 천연가스가격도 이에 따라 변동되는 특성이 있습니다.

나. 산업의 성장성

편리하고 깨끗한 청정에너지에 대한 국민인식의 확대와 함께 '87년 1,612천톤이 공급된 이후 26년만인 '12년 36,547천톤이 공급돼 23배 이상 성장하였습니다.

'87년 천연가스 공급개시 후 천연가스 판매는 연평균 13.3%의 높은 증가세를 보였으며, 특히 도시가스용 천연가스판매는 24.9%의 높은 증가세를 나타냈습니다.

(단위 : 천톤)

| 구 분 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 평균증가율 ('87~'12) |

| 도시가스용 | 14,449 (3.5) |

15,316 (6.0) |

15,510 (1.3) |

17,522 (13.0) |

18,255 (4.2) |

19,557 (7.1) |

24.9% |

| 발전용 | 11,011 (15.4) |

11,029 (0.2) |

9,134 (-17.2) |

13,680 (49.8) |

15,315 (11.9) |

16,990 (10.9) |

10.1% |

| 계 | 25,460 (8.3) |

26,345 (3.5) |

24,644 (-6.5) |

31,202 (26.6) |

33,570 (7.6) |

36,547 (8.9) |

13.3% |

※ ( )는 전년대비 증가율이며 단위는 %입니다.

이러한 도시가스용 천연가스 판매의 증가는 공급초기 천연가스 보급확대를 위한 천연가스가격 최소화 정책과 연료 선진화를 위한 천연가스 공급권역 확대, 국민소득 향상에 따른 고급에너지 선호경향에 의한 수요자 증가, 지방자치단체의 천연가스 보급확대 시책, 지속적인 청정연료 의무사용 대상확대 등에 힘 입은 것으로, 연평균 24.9%의 증가세를 나타냈습니다.

발전용 판매는 수도권지역 발전소에 대한 청정연료 사용 의무화, 신도시 지역난방 공급을 위한 열병합 발전소 건설, 지속적인 경제 성장에 따른 전력수요 증가 및 수도권지역 천연가스 발전소 신ㆍ증설 등으로 연평균 10.1%의 증가세를 나타냈습니다.

도시가스용 수요는 전국공급사업이 완료되어 43.9%('12년 기준)를 차지하는 주택용 및 업무난방용등의 난방수요 및 전체 수요증가율도 둔화될 것으로 전망되나, 향후 도시가스용 천연가스 수요개발의 주종을 이룰 산업용, 열병합용 및 수송용 수요는 경기회복의 속도, 타 경쟁연료와의 가격경쟁력 그리고 정부의 에너지정책 변동에 따라 타용도보다 변동가능성이 높습니다. 한편, 제11차 장기천연가스 수급계획에 의하면 도시가스용 수요는 2012∼2027년간 연평균 2.7% 증가하여 2027년에는 29,943천톤 수준에 이를 것으로 전망됩니다.

발전용 수요는 경제급전원칙의 심화 및 원자력 및 석탄 등 기저발전기 준공 등으로 수요증가율이 연도별로 심한 편차를 보이고 있으며, 제11차 장기천연가스 수급계획상 발전용 수요 또한 이러한 상황의 반복이 지속될 것으로 예상됩니다. 한편, 제11차 장기천연가스 수급계획상 2012∼2027년간 발전용 LNG 수요는 연평균 감소율이 5.5% 수준으로 전망되고 있습니다.

이러한 발전용 LNG 수요 둔화로 인해 계절간 수요격차 완화기능이 약화될 것에 대비하여 우리공사는 그동안 축적된 LNG 도입 협상력을 바탕으로 동절기 위주로 도입하는 조건으로 신규 장기 LNG 도입계약이 체결되도록 추진하고 있으며, 연중균등한 수요패턴을 보이는 산업용과 하절기에 수요가 집중되는 냉방용 수요개발을 위해 각종 지원제도를 운영하는 등 지속적인 노력을 경주하고 있습니다.

다. 경기변동 및 계절적 특성

천연가스산업은 다른 에너지산업과 마찬가지로 경기변동에 따라 수요에 영향을 받으며, 원재료인 천연가스를 대부분 수입함에 따라 유가와 환율이 도입가격에 직접적인 영향을 끼치고 있으므로 국내 천연가스 가격도 이에 따라 변동됩니다.

도시가스용 수요구조는 우리나라의 계절적 특성으로 인한 동절기 난방수요 집중으로 동ㆍ하절기 계절간 수요격차가 심하며, 동ㆍ하절기 수요격차는 설비이용률 저하 및 공급, 저장설비 확충에 주요 요인으로 작용함에 따라 연중 수요가 균일한 산업용, 열병합용, 수송용 및 하절기에 수요가 집중되는 냉방용 수요개발이 필요합니다. 이에 따라 GHP, 소형가스냉방기 개발 및 보급 등으로 냉방용 수요개발을 추진함으로써 동ㆍ하절기 수요격차는 점차 개선되고 있습니다.

(단위 : 배)

| 구 분 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 수요격차 | 3.3 | 3.3 | 3.4 | 3.5 | 3.5 | 3.1 |

발전용 수요구조는 도시가스용보다는 비교적 연중 균등한 수요패턴을 보여 도시가스용 수요의 동ㆍ하절기 수요격차에 따른 수급조절 기능을 담당하기도 하였으나, 최근에는 심야 전력수요의 증가 등으로 동절기 수요비중이 높아지는 추세에 있으며, 특히 중유발전소와의 발전단가 경쟁에 따른 이용률 변동으로 불규칙한 수요패턴이 나타나고 있어 수급조절기능이 매우 약화되었습니다.

도매사업자인 한국가스공사는 천연가스 수급운영을 독자적으로 담당하고 있으며, 국내 천연가스 소비량 대부분을 장기계약 (Take or Pay 조건 포함)으로 도입하므로 수요변화에 탄력적으로 대응하기 곤란하여 약정물량제와 계절간 요금 차등제(발전용 등)를 시행 중에 있습니다. 한편 이와 같은 상황을 구조적으로 해소하기 위하여 LNG 저장탱크, 하역설비, 기화ㆍ송출설비 건설에 박차를 가하고 있습니다.

용도별 수요는 동절기에 수요가 집중되는 주택용 및 업무난방용이 도시가스 총수요의 43.9%('12년 기준)를 점하고 있습니다.

(단위 : 천톤)

| 구 분 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 주택용 (업무난방용포함) |

7,818 (54.1) |

7,962 (52.0) |

7,985 (51.5) |

8,681 (49.5) |

8,517 (46.7) |

8,584 (43.9) |

| 일반용 | 1,368 (9.6) |

1,412 (9.2) |

1,413 (9.1) |

1,460 (8.3) |

1,465 (8.0) |

1,505 (7.7) |

| 냉방용 | 298 (2.1) |

276 (1.8) |

270 (1.7) |

306 (1.7) |

263 (1.4) |

365 (1.9) |

| 산업용 외 | 4,483 (31.0) |

5,146 (33.6) |

5,332 (34.4) |

6,506 (37.1) |

7,334 (40.2) |

8,229 (42) |

| 열병합1.2 및 열전용설비용 |

464 (3.2) |

520 (3.4) |

510 (3.3) |

569 (3.2) |

676 (3.7) |

874 (4.5) |

| 계 | 14,449 (100) |

15,316 (100) |

15,510 (100) |

17,522 (100) |

18,255 (100) |

19,557 (100) |

※ ( )는 용도별 수요 구성비이며 단위는 %입니다.

라. 국내외 시장여건

(1) 시장의 안정성

시장상황에 대해 살펴보면 천연가스의 수요는 2002년 도시가스용의 전국공급사업 완료에 따라 수요증가율이 둔화되고 있으며 전체적으로 판매비중은 도시가스용 대비 발전용이 6: 4수준으로 향후에도 일정기간 비슷한 수요비중이 지속될 것으로 예상됩니다.

(단위 : %)

| 구 분 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 도시가스 | 57 | 58 | 63 | 56 | 54 | 54 |

| 발 전 용 | 43 | 42 | 37 | 44 | 46 | 46 |

(2) 경쟁요소

현재 천연가스 도매사업은 한국가스공사 독점사업이며, 자가소비용 LNG의 경우 현행법상 일정한 설비요건을 충족하면 직도입이 가능하도록 되어 있어 일부 발전사업자나 대량수요처에서 직도입을 하고 있거나 추진중에 있습니다. 또한 정부에서 '08년 발표한 가스산업 선진화 계획에 따른 천연가스 발전용 경쟁도입 법률 개정안은 제18대 국회 임기만료로 자동폐기 되었습니다. 현재 제19대 국회에서 직수입자의 규제 관련 법안이 발의되어 논의 중입니다.

(3) 시장점유율 추이

2012년 국내 천연가스 소비량중 자가소비 목적으로 천연가스를 직접 수입하는 물량을 제외하고는 한국가스공사에서 판매하는 천연가스 물량이 시장점유율 100%를 차지합니다.

마. 신규사업 등의 내용 및 전망

(1) 러시아 천연가스 도입 사업

'06년 한-러 정부간 "가스산업분야 협력협정”체결 이후, '08년 양국 정상 임석 하에 체결된 양해각서에 따라 양사는 '09년 6월 러시아 천연가스 공급에 관한 공동연구 협약서를 체결하고 도입 방법에 대한 경제적ㆍ기술적 공동연구에 착수하여, '10년 4월 본 공동연구를 완료하였습니다. '11년 9월 가즈프롬과 PNG 도입 로드맵에 서명하였고, 현재 사업관련 향후 추진 방향과 내용에 대해 협의중에 있습니다.

한국가스공사는 가즈프롬과의 협의 과정에서 경제적이고 안정적인 측면을 고려한 최적의 공급방안을 확정, 실현하기 위해 노력할 예정이며, 러시아 동부지역 가스산업 개발 종합 계획인 "동부가스프로그램" 등 러시아의 정부정책 추진에 신축적으로 대응하는 한편, 동시베리아 및 극동지역의 천연가스 자원개발 사업의 참여도 적극 추진할 예정입니다.

(2) 오만 공동사업

오만정부와 한국가스공사는 지분율 50:50의 합작투자회사(KOMAN ENERGY FZCO)를 설립('08) 하여 세계 LNG 현물시장에 직접 참여함은 물론 동 현물거래의 부가가치를 높이고자 오만 또는 제3국에 저장설비를 건설ㆍ운영할 계획입니다.

동 사업이 본 궤도에 오를 경우 국제 LNG 현물시장에 직접 참여하여 필요시 확보한 LNG를 국내에 선 공급함으로써 국내 수급안정을 도모하고, 도입원가 절감에 기여하는 한편 현물거래를 통한 수익창출이 기대됩니다. 또한, 해외에 저비용의 저장탱크를 건설하여 투자비 절감은 물론 공사를 포함한 국내 축적 기술을 활용한 해외시장 동반진출로 새로운 부가가치를 창출할 것으로 기대됩니다.

[기타사업부문]

대상회사 : 한국가스기술공사 등(공사 및 용역서비스), 경기씨이에스(집단에너지), KOGAS CANADA Ltd. , KOGAS Iraq B.V, KOGAS Australia Pty. Ltd. 및 KOGAS Badra B.V, KOGAS Prelude Pty Ltd., KOGAS CANADA LNG Ltd., KG Mozambique Ltd.등(자원개발)

(공사 및 용역 서비스)

가. 산업의 특성, 성장성 및 시장여건

한국가스공사는 세계 최대 LNG 터미널 건설ㆍ운영 노하우를 활용하여, 해외에서 플랜트 사업 참여를 확대하고 있습니다. 이와 관련, 멕시코에서는 자국내 수요증가에 따른 발전용 에너지 확보 및 환경을 고려하여 LNG 도입을 위한 터미널 건설을 추진하였으며, 이러한 건설부문의 지분투자 및 운영사업을 추진함으로써 안정적인 수익 창출을 도모하고 있습니다.

멕시코 시장은 에너지 개혁(2008년10월)으로 석유 탐사 및 채굴분야에 국제민간기업과 공사 및 서비스계약 체결이 가능하게 되었으며, 석유개발 활성화를 도모하고 있고 지속적인 천연가스 수요량의 증가에 따른 신규 사업의 가능성이 상존하고 있는 시장입니다. 이에 따라 향후 중남미 LNG 시장 선점 및 인프라 구축으로 관련 사업 참여기회 확대 및 Global 경영 추진이 가능할 것으로 전망됩니다.

한국가스기술공사는 국내의 천연가스설비를 최적상태로 유지하기 위하여 가스설비의 정비 및 유지관리를 수행하고 있습니다. 고압가스사고 방지, 전국 천연가스배관망에 대한 가스 누설점검 및 조치, 배관망 주변 굴착공사 관리, 전기 방식, 매설배관 피복건전성 관리 등 배관 수명 연장과 안전성 확보 역무를 수행함으로써 천연가스의 안정적 공급에 기여하고 있습니다. 또한, LNG저장탱크 설계, 가스플랜트 시운전, 유사플랜트 설계분야 등 해외 사업을 확대하고 있습니다.

뿐만 아니라 기업경쟁력 제고를 위해 경력개발제도 도입 등 인력운영체계를 개선하고 성과와 능력, 가치가 동시에 실현될 수 있도록 시스템 혁신을 강화해 나가고 있으며, 기술경쟁력강화에 역점을 두고 전문인재 육성 및 보유기술 관리체계 정립, LNG저장탱크 설계기술고도화, R&D 기반 확립을 위해 투자를 확대해 가고 있습니다.

나. 신규사업 등의 내용 및 전망

(1) 멕시코 만사니요 LNG터미널 사업

삼성물산과 일본의 미쯔이상사가 컨소시엄을 구성하여 '08년 멕시코 전력청(CFE)이 발주한 멕시코 만사니요 LNG 인수기지 사업을 수주하였습니다. 한국가스공사가 KOGAMEX Investment M을 통하여 참여한 본 사업은 건설ㆍ소유ㆍ운영(BOO : Build-Own-Operate) 방식의 LNG 인수기지 지분투자 및 건설을 포함한 20년간(2011~2031년) 운영사업으로, 150,000kl급 저장탱크 2기 및 기화송출 설비건설 후 인근 CFE 발전소 및 과달라하라시에 20년간 공급하게 됩니다. 2011년 6월말 터미널 시운전을 제외한 모든 공사가 완료되었으며, 프로젝트 수행을 위하여 2008년 1월 멕시코 법인 설립, 2012년 6월 부터 상업운전이 개시 되었습니다.

한국가스기술공사는 멕시코 LNG 인수기지 유지보수역무에 참여하고 있습니다. 국내의 LNG 인수기지 유지보수역무에 대한 경험을 바탕으로 본 프로젝트를 성공적으로 완수하기 위하여 2012.5월 멕시코지사를 설립하였으며, 현재 5명의 기술인력이 투입되어 역무 수행중에 있습니다.

(2) 싱가폴 LNG 터미널 시운전 및 교육사업

싱가폴 LNG 터미널 EPC 사업을 수주한 삼성물산과 '10년 3월 기술용역을 제공하는 계약을 체결한 사업으로, 한국가스공사의 주요역무는 기술자문, 터미널 시운전, 교육훈련 제공입니다. 동 사업은 '13년 8월 계약기간 만료로 종료되었습니다.

(3) 아랍에미리트 LNG터미널 기술자문 사업

한국가스공사는 아랍에미리트 아부다비 정부 소유 투자전문회사(MOG/IPIC)가 발주한 LNG터미널 기술자문 용역 입찰에서 기술자문사로 선정되었습니다. 동 터미널은 세계 최초로 부유식 LNG터미널(FSRU), 부유식 LNG저장설비(FSU), 육상기화설비가 복합된 터미널로, 당사는 프로젝트 개념 및 설계기준을 정립하고 FEED/EPC 계약자 선정 및 각종 설계도서 승인시 발주처에 기술자문을 제공하고 있습니다.

(4) 중국 강소(Jiangsu), 청도(Qingdao), 당산(Tangshan) LNG터미널 기술사업

한국가스공사는 중국국영석유공사(CNPC)의 자회사인 HQC(China Huanqiu Contracting & Engineering Corp)가 발주한 강소 LNG터미널의 20만kl 저장탱크 설계 및 감리 용역사업을 수주하여 진행중입니다. 또한 중국석화청도LNG유한공사가 발주한 청도 LNG터미널의 운영인력 교육사업 및 중국석유당산 LNG유한공사가 발주한 당산 LNG터미널 교육사업을 수주하여 시행완료하였습니다.

(5) 모잠비크 마푸토 도시가스사업 참여

모잠비크 Area 4 해상광구 탐사사업에 참여하고 있는 한국가스공사는 모잠비크 정부로부터 인프라 구축사업 중 하나인 마푸토 도시가스 사업을 요청받아 2012년 7월에 도시가스배관 건설면허 취득 및 투자목적법인인 KOGAS MOZAMBIQUE Lda.를 모잠비크에 설립하였습니다. 2014년에는 배관 건설을 완료하고 수도 마푸토에 도시가스공급을 개시할 예정이며, 이러한 경제협력 활동을 바탕으로 향후 모잠비크의 천연가스 자원확보에 유리한 위치를 선점할 수 있을 것으로 기대하고 있습니다.

(6) 국내 LNG 저장탱크 설계용역 수행

한국가스기술공사는 보령 LNG 터미널 LNG 저장탱크 설계용역, 하남미사 집단에너지 및 신평택 복합화력 공급시설 건설공사 설계 및 감리기술용역, 제2단계 강원권 미공급지역 천연가스 공급배관 건설공사 설계 및 감리용역, 오산세교 집단에너지 공급설비 설계 및 감리용역 등 LNG저장탱크 설계용역을 활발히 수행하고 있습니다.

(7) 쿠웨이트 KNPC LPG 탱크 설계 및 구매용역 참여

한국가스기술공사는 GS건설과 함께 쿠웨이트에 LPG 저장탱크 설계 및 일부 자재 구매업무에 참여하고 있습니다. LNG저장탱크 설계 경험을 바탕으로 최초로 수행되는 LPG 저장탱크 설계 및 구매용역으로써 본 프로젝트는 한국가스기술공사의 신규 사업영역 구축 및 기술축적, 구매업무 Know-How 축적, 회사 내부인력 기술력 향상의 기회가 될 것으로 기대하고 있습니다.

(8) 해외 LNG탱크 설계용역 및 시운전 등 참여

한국가스기술공사는 대우건설과 함께 사우디에 Ethylene 및 Propylene 저장탱크 설계 및 일부 자재구매업무에 참여 하였으며, 싱가폴 LNG Terminal 건설 EPC사업에 삼성물산과 함께 참여하여 LNG저장탱크 2기(제1,2호기) 설계용역을 수행하고 있습니다. 또한, 이라크 바스라지역 Oil & Gas Separation Project EPC 사업을 수행중인 삼성엔지니어링과 이라크 West qurna2 프로젝트 시운전 참여 협의 중에 있습니다.

(집단에너지)

가. 산업의 특성 및 성장성

구역전기사업은 수도권 전원개발 문제 해소의 측면, 송전망 건설 및 송전손실 절감, 분산형 전원 확대를 통한 계통 안정성 제고, 집중적 환경관리를 통한 환경적 편익, 안정적이고 쾌적한 에너지 공급체계를 구축함으로써 주민편익제공을 목적으로 추진되어 왔습니다. 열병합발전설비를 통하여 집중된 에너지 생산시설에서 생산된 에너지(전기,열)를 주거, 상업지역, 산업단지 등 다수 사용자에게 일괄적으로 공급, 직판하는 사업으로 수용가는 개별적으로 에너지 생산시설을 설치하지 않는 장점이 있습니다.

경기씨이에스는 경기도 양주시 고읍지구에서 고읍집단에너지센터를 운영하여 관내 2만 5천여 주민에게 천연가스를 원료로 전기와 열을 동시에 생산하는 21MW의 열병합발전설비를 구축, 2013년 9월말 현재 고읍지구내 전기 1,654소(계량기 기준), 열의경우 13개 아파트 단지와 공공기관 1개소에 공급 및 직판하고 있으며, 공급구역내 직판 후 남는 전기는 한국전력공사에 판매하고 있는 구역전기사업자(CES : Community Energy System) 입니다.

구역전기사업은 2003년 전기사업법개정으로 2004년 7월부터 구역전기사업제도가 시행되어 2020년 까지 총 발전용량의 4% 수준인 3,800MW 까지 확대 계획을 수립, 추진중에 있으며 현재 구역전기사업자는 11개사가 운영중에 있습니다.

나. 경기변동·계절적 특성 및 시장여건

구역전기사업은 대규모 택지나 에너지 밀집시설과 같이 일정규모 이상의 열수요를 연중 꾸준히 확보할 수 있는 지역이 아니면 열수요가 급감하는 여름철의 경우 열병합발전설비의 수익성이 악화될 우려가 높으며, 가스연료비(LNG) 상승 등으로 인하여 전기 생산원가가 판매원가를 상회하고 있음에도 전기 및 열요금 등 공공요금이 억제되고 있어 시장여건상 수익구조적 어려움이 따르고 있는 실정입니다.

(자원개발)

가. 산업의 특성

동 사업 분야는 유ㆍ가스전의 광권 보유 또는 지분 참여 등을 통하여 개발권을 취득, 탐사ㆍ개발ㆍ생산 단계를 거쳐 지하에 매장된 석유와 가스를 발견하고 지상으로 생산, 시장에 판매하여 수익을 창출하는 사업입니다.

일반적으로 탐사사업에서 시작하여 생산개시에 이르기까지 10년 이상 막대한 자본과 오랜 시간이 소요되는 특성이 있습니다. 통상 국제입찰 또는 지분투자로 사업에 참여, 이후 광역지질조사 및 여러가지 지구물리학적 탐사방법을 통해 지하에 유ㆍ가스 부존이 유망한 지질학적 구조를 도출하며 다수의 시추작업을 통해서 유ㆍ가스 부존여부 확인하게 되는데 상업적 성공 리스크가 높은 편이나, 탐사기술의 진보로 그 성공률이 제고되고 있습니다.

이러한 일련의 탐사작업들을 통해 발견한 자원량을 바탕으로 사업타당성을 확보한 이후, 개발계획을 수립하여 지상의 생산설비 및 지하 생산정 시추 등 생산에 필요한 개발단계 과정을 수행하게 됩니다. 따라서 가시적인 경제적 성과를 나타내기 위해서는 절대적인 시간이 필요하며, 장기적인 안목을 갖고 꾸준히 투자를 진행해야 하는 특성이 있습니다.

나. 산업의 성장성

북미 지역에서의 비전통자원개발(셰일가스, 오일샌드 등) 활성화로 매장량 증대 및 생산력 발전으로 인해 천연가스 황금기에 접어들게 됨에 따라 최근 중국과 유럽에서는 중동, 러시아에 집중되어 있는 에너지자원의 지역적 공급 편향성을 탈피하기 위해서 자국의 비전통자원 개발을 모색하고 있습니다.

또한 동 아프리카, 멕시코만 등 심해지역 및 북극지역 등과 같은 신규 프론티어 지역의 탐사 및 개발이 활발히 진행 중이며, 특히 북극권에는 전세계 미발견된 석유, 가스탐사자원량의 약 22%가 매장되어 있다고 추산되고 있어 높은 자원 개발 잠재력으로 미래의 새로운 에너지자원 공급기지로 부상하고 있습니다.

과거 30년동안 열악한 국내 자원개발 산업 여건에도 불구하고, 세계 곳곳에 활발하게 진출하였듯이 앞으로도 국가 에너지의 안정적이고 경제적인 확보를 통한 국내 천연가스 수급안정에 기여하기 위해서 지속적으로 유망한 해외자원개발사업을 발굴할 계획입니다.

다. 국내외 시장여건

최근 북미 지역에서의 셰일가스 및 오일의 매장량 증대로 개발ㆍ생산사업에 투자가 확대되고 있으며, 특히 모잠비크 등 아프리카 동부 해상지역에서의 높은 탐사 성공율에 기인하여 대규모 신규 자원량이 발견되고 있습니다.

특히 중국, 인도 등 신흥 경제성장국의 경우, 자국의 경제성장으로 인한 유ㆍ가스 에너지수요를 충당하기 위해 상류부문 기업 M&A 및 자산매입에 집중 투자하고 있으며,일본의 경우 원전사태에 따른 천연가스 수요증가로 인한 LNG 확보에 집중하는 등 각 국가들은 에너지안보 확보와 공급원 다변화를 위해 심혈을 기울이고 있습니다.

이러한 상황아래에서 자원보유국의 자원 통제가 심화됨과 아울러 세계 유수의 국영기업과 메이저들의 자원개발 주도와 선점을 극복하기 위해서는 천연가스 황금기로 진입하는 이 시기를 실기하지 않고 장기적 안목에 따른 지속적인 투자와 정책적 지원이 필요합니다.

라. 신규사업 등의 내용 및 전망

(1) 미얀마 A-1/A-3광구 지분참여 개발 사업

한국가스공사는 미얀마 북서부 해상에 위치한 A-1 및 A-3 광구의 8.5% 지분 참여중이며, 4.53Tcf의 매장량을 인증 받아 '08.12월 공사를 포함한 참여사들은 중국 CNUOC와 가스판매 계약을 체결하였습니다. '09.11월 상업화 선언과 동시에 가스전 개발에 착수하여 가스전 및 배관건설을 완료하였고, '13.7월부터 생산된 가스를 미얀마 내수 및 중국에 수출 중입니다.

(2) 캐나다 혼리버/ 웨스트 컷뱅크 및 코르도바 개발ㆍ생산사업

KOGAS Canada Ltd.는 캐나다 브리티시컬럼비아 주에 위치한 혼 리버(Horn River) 지역 키위가나(Kiwigana) 광구 및 웨스트 컷뱅크(West Cutbank) 지역 잭파인(Jackpine) 노엘(Noel) 광구의 엔카나(Encana)사 지분 50%를 보유하고 있으며, 이들 광구가 위치한 혼 리버 및 웨스트 컷뱅크 지역은 최근 북미를 중심으로 활발히 생산 중인 비전통(Unconventional) 가스의 유망 지역으로 주목받고 있습니다.

혼리버 키위가나 광구 및 웨스트컷뱅크 광구(잭파인 , 노엘)는 아직 탐사단계 광구로서 '10년부터 탐사시추를 시작하였고, 현재 평가정 시추에 의한 시험생산이 진행 되어 '12년 약 7Bcf의 천연가스를 생산하였고, 이들 평가정의 생산성 자료를 취득, 처리 및 분석한 결과를 바탕으로 향후 운영사인 엔카나사와 협력하여 광구전체에 대한 중장기 개발계획을 수립할 예정입니다.

한편, 혼리버, 웨스트컷뱅크 지역 외 또하나의 유망지역으로 인정받는 코르도바(Cordova) 지역에서 가스전을 소유하고 있는 CGR(Cordova Gas Resources)사의 지분 10%를 매입하는 등('11년) 캐나다 지역에서의 자원 확보 및 개발 사업 확장을 위해 노력하고 있습니다.

KOGAS Canada Ltd.는 캐나다 비전통 가스 사업 참여를 계기로 셰일가스ㆍ치밀가스 등 비전통가스의 탐사 및 개발 역량을 강화하고 향후 독자적인 운영능력을 갖출 계획입니다. 더불어 가스공사는 상기 천연가스 개발사업과 LNG사업을 연계하여 북미 천연가스의 국내 도입을 추진함으로써, 가스분야 상ㆍ중ㆍ하류사업에 대한 수직 일관체계를 구축하여 사업의 안정성 확보 및 LNG 메이저로의 성장발판을 마련해 나갈 계획입니다.

그러나 북미 비전통가스 개발기술의 발달로 최근 단기간에 천연가스생산이 증가하여 현지 시장에서 공급과잉 현상이 발생함에 따라 가스가격이 하락하는 등 사업여건의 변화로 인하여 KOGAS CANADA Ltd.는 '13년 1분기에 IFRS 1106호에 따라 웨스트컷뱅크 광구의 평가손을 회계상 반영하였습니다.

(3) 캐나다 북극권 우미악 광구 개발, 생산사업

'11년 2월 KOGAS Canada Ltd.는 캐나다 자원개발 전문업체인 MGM Energy사가 보유한 우미악 광구(캐나다 북극권에 위치)의 지분(20%)을 매입하여 보유하고 있으며, 동 광구는 평가정 시추가 완료되어 부존이 확인된 기발견광구로서 현재 개발 대기 단계에 있습니다. 북극권 우미악 광구의 지분 참여를 통해 향후 동토 지역의 광구 개발 및 파이프라인 건설, 운영 노하우를 습득할 수 있을 것으로 기대되며, 이를 통해 향후 시베리아 등 러시아 극지 자원개발사업 진출시의 역량 강화도 희망하고 있습니다. 장기 전략적 관점에서는 기후변화로 인한 해빙(海氷) 감소와 이를 통한 북극항로 개통시 풍부한 북극 자원의 LNG 사업화 및 도입추진의 기반을 마련한다는 의미도 있습니다.

그러나 북미 비전통가스 개발기술의 발달로 최근 단기간에 천연가스생산이 증가하여 현지 시장에서 공급과잉 현상이 발생함에 따라 가스가격이 하락하는 등 사업여건의 변화로 인하여 KOGAS CANADA Ltd.는 '13년 1분기에 IFRS 1106호에 따라 우미악광구의 평가손을 회계상 반영하였습니다.

(4) 동티모르 해상광구 탐사 사업

한국가스공사는 '07년 이탈리아 메이저사인 Eni사가 보유한 동티모르 5개 해상광구(A, B, C, E, H) 각각 10% 지분에 대해 Farm in 계약을 체결하였습니다. Joint Venture 내 지분비는 Eni 80%, 한국가스공사(KG Timor Leste) 10%, Galp 10%입니다. '07년~ '08년에 걸쳐 2D/3D 탄성파 탐사를 실시하고 처리 및 해석 작업을 완료하였습니다. A광구의 경우 탄성파 해석결과 유망성이 낮다고 판단되어, '10년 9월 동티모르 정부에 광구를 반납하였습니다. '10년 12월 ~ '11년 1월 의무탐사정 중 1공을 시추하였으나, 석유/가스를 발견하지 못하였습니다. 이를 바탕으로 탄성파자료를 재해석한 결과 E광구를 제외한 나머지 B, C, H광구의 유망성이 낮다고 판단되어, B, H광구의 경우 '13년 3월 반납을 완료하였으며 C광구의 경우 '13년 4월 광구반납을 신청하여 '13년 상반기에 반납 4개(A,B,C,H)광구의 평가손을 회계상 반영하였습니다. 기준일 현재 잔여 의무탐사정 1공의 시추를 위한 준비작업을 수행하고 있는 탐사단계의 사업입니다.

(5) 모잠비크 Area 4 해상광구 탐사 사업

한국가스공사는 '07년 7월, 메이저사인 Eni사(이탈리아)가 보유한 모잠비크 Area 4 광구 지분에 대한 Farm in 계약을 체결하여 10% 지분을 취득하였습니다. 현재 컨소시엄의 지분 구성은 Eni 70%, 한국가스공사(KG Mozambique) 10%, Galp 10%, ENH(모잠비크 국영석유회사) 10%입니다. 탐사단계인 동 사업은 '08~'09년도 2D, 3D 탄성파 탐사를 통한 유망구조를 도출했고, '10년 유망구조에 대한 추가 3D 탄성파탐사 자료 취득 및 해석 작업을 완료했습니다. '11년도 탐사 2기에 진입 후 9월에 첫 탐사정을 시추했고 '13년 3분기까지 총 11공을 시추하는 과정에서 약 87Tcf(GIIP)의 가스부존량을 확인하였습니다.

'13년 5월 동 사업에서 발견한 가스부존량 72Tcf(8공)를 대상으로 제 3자(NSAI社) 자원량 평가 및 인증을 추진한 결과, 회수율 약 65%의 발견잠재자원량 46.7Tcf(2C기준)를 평가받았습니다. 또한 현재 Area1 참여사와 공동 저류층 통합개발을 위한 합의를 진행하는 등 '18년 육상 LNG플랜트 상업생산 개시를 목표로 동 사업의 상업화를 추진하고 있습니다.

(6) 인도네시아 Krueng Mane 해상광구 탐사 사업

한국가스공사는 '07년, 이탈리아 메이저사인 Eni사가 보유한 인도네시아 Krueng Mane 해상광구에 대해 15% 지분매입(Farm in) 계약을 체결하였습니다. '12년 3월 인도네시아 정부기관에서 Eni사의 미쯔비시 지분(10%) 인수를 승인함에 따라 현재 컨소시엄의 지분 구성은 Eni 85%, 한국가스공사(KG Krueng Mane) 15% 입니다. 동 사업은 '09년 6월 인도네시아 정부기관에 JAU 가스전 개발계획을 제출하여 '12년 1월 승인을 획득한 개발타당 단계의 사업이며, 개발단계 진입을 위한 타당성 조사 등을 시행중에 있습니다.

(7) 우즈베키스탄 우준쿠이 광구 공동조사사업

한국가스공사는 '06년 한-우즈베키스탄 양국 정상회담을 계기로 우즈베키스탄과 우준쿠이(Uzunkui) 탐사사업을 위한 공동조사 기본 합의서(Agreement of Principle)를 체결하였습니다. 우준쿠이 광구는 카자흐스탄과 투르크메니스탄 국경에 인접해 있으며, '08년 5월 우즈벡국영석유가스공사(Uzbekneftegaz, UNG)와 공동조사를 위한 합의서(Joint Study Agreement)를 체결하였습니다. 동 공동조사사업은 UNG와 한국컨소시엄간 50:50의 지분으로 추진하며 한국컨소시엄의 지분율은 한국가스공사 50%, 롯데케미칼 30%, (주)LG상사 10%, (주)STX 10%입니다. '10년 1월부터 '11년 11월까지 2D 탄성파자료의 취득 작업(1,235 L-km)과 처리 및 해석작업(2,143.2 L-km)을 완료하였으며, 해석 결과 동 지역내 다수의 유망구조가 존재함을 확인하였습니다. `13년 3월 첫 번째 탐사정의 시추작업이 개시되어 현재 진행 중에 있는 탐사단계의 사업입니다.

(8) 우즈베키스탄 수르길 가스전 개발사업

한국가스공사는 '06년 한-우즈베키스탄 양국 정상회담을 계기로 우즈베키스탄과 수르길 가스전 개발 및 생산사업 협력 양해각서(MOU)를 체결하였습니다.

수르길사업은 수르길 가스전 및 인근 가스전으로부터의 Feed가스를 공동개발 및 가스 화학공장 건설ㆍ운영을 통한 가스 화학제품, 천연가스 및 부산물의 판매를 사업 범위로 하고 있으며, 한국컨소시엄(50%)과 UNG(50%)가 합작회사 Uz-Kor Gas Chemical을 설립('08) 후, 현재는 프로젝트 파이낸싱을 이행중입니다. 한국컨소시엄의 지분율은 2012년 3월 지분비율변경이 승인되어, 한국가스공사 45%, 롯데케미칼 49% , STX에너지 6% 입니다. 2012년 5월 금융계약서 체결 이후, 가스전 개발 및 화학플랜트 공사에 착수했습니다. 본 사업은 생산단계에 있는 사업입니다.

(9) 이라크 주바이르 유전생산 사업

한국가스공사는 이라크 중앙정부가 시행한 이라크내 생산유전 및 가스전 1차 국제입찰에서 컨소시엄(공사, ENI, Oxy)으로 응찰 후, 계약조건 추가 협상을 통해 주바이르 유가스전 계약 사업자로 선정되어, '10년 KOGAS Iraq B.V를 통해 본계약을 체결하고 '10년 9월 초기생산목표인 10% 증산의무를 달성하여 현재 원유인수 및 자금회수가 진행중인 사업입니다. '13년 상반기 현재 누적인수량은 546만배럴입니다.

한국가스공사는 최근 본사업에 대한 변경계약을 승인하였으며, 당초 20년동안 일일최대 120만배럴, 총 63억배럴을 생산토록 계약되었으나, 25년동안 일일최대 85만배럴, 총 65억배럴을 생산하는 것으로 하는 변경되었습니다.

(10) 이라크 바드라 유가스전 개발·생산사업

한국가스공사는 이라크 중앙정부가 시행한 이라크 내 개발유전 2차 국제입찰에서 컨소시엄(공사, Gazprom Neft, Petronas, TPAO)으로 응찰하여 바드라 유ㆍ가스전의 계약사업자로 선정되어, 2010년 1월에 본 계약을 체결하여 사업을 진행 중에 있는 개발승인단계의 사업입니다. 본 사업은 20년동안 일일최대 17만배럴, 총 8억배럴을 생산할 예정이며, 현재 초기생산목표인 15천배럴 생산을 위한 원유처리설비 및 가스처리설비 건설, 시추작업을 진행 중입니다.

(11) 이라크 아카스 가스전 생산사업

한국가스공사는 이라크 중앙정부가 시행한 이라크 내 개발유전 3차 국제입찰('10)에서 컨소시엄(공사, KMG EP)으로 응찰하여 아카스 가스전 개발생산사업의 운영사업자로 낙찰되었으며 KOGAS Akkas B.V.를 통해 '11년 10월 본계약을 체결하여 공사주도하에 사업을 진행 중에 있는 개발승인단계의 사업입니다. 본사업은 20년 동안 일일최대 400MMscf(4억입방피트), 총 2.1Tcf(2.1조입방피트) 를 생산할 예정입니다. 현재 KOGAS Akkas B.V.는 운영사의 지위에서 초기생산목표인 일일생산량 100MMscf 달성을 위한 가스처리설비 건설 기본계획(FEED)을 완료하였으며, EPC 및 시추작업을 준비 중입니다.

(12) 이라크 만수리야 가스전 생산사업

한국가스공사는 이라크 중앙정부가 시행한 이라크 내 개발유전 3차 국제입찰('10)에서 컨소시엄(공사, TPAO, KEC)으로 응찰하여 만수리야가스전의 개발생산사업자로 낙찰되어 '11년 6월 KOGAS Mansuriya B.V.를 통해 본계약을 체결한 개발승인 단계의 사업입니다. 본사업은 20년 동안 일일최대 320MMscf(3.2억입방피트), 총 1.7Tcf(1.7조입방피트) 를 생산할 예정입니다. 현재 초기생산목표인 일일생산량 80MMscf 달성을 위한 가스처리설비 건설 기본계획(FEED)을 완료하였습니다.

(13) 호주 GLNG 사업

한국가스공사는 LNG 구매를 조건으로 호주 퀸즈랜드 내륙에 위치한 CSG(석탄층메탄가스) 가스전을 개발하여 LNG로 액화ㆍ수출하는 GLNG 프로젝트의 지분 15%를 매입하여 동 사업에 참여하였습니다. KOGAS Australia Pty Ltd.를 통해 '10년 지분매매계약을 체결하였으며 사업 참여사로서의 지위를 획득하였습니다. KOGAS Australia Pty Ltd.는 KGLNG E&PⅠ, KGLNG E&P Ⅱ, KGLNG Liquefaction 등 3개의 자회사를 통하여 GLNG 프로젝트 자산(가스전, 파이프라인, 액화플랜트)을 투자지분에 비례하여 보유하고 있습니다. 연간 780만톤 규모의 동 사업은 '15년 2분기 생산을 목표로 개발·건설 단계의 사업입니다.

호주 CSG LNG 프로젝트의 선두권 주자인 동 사업 참여를 통하여 향후 비전통 가스전 개발의 핵심역량을 확보할 계획입니다. 또한 동 사업의 지분 보유사로서 적극적인 LNG사업 전 부문 일관 참여를 통해 주도적 LNG사업의 추진기반을 구축할 예정입니다.

(14) 호주 Prelude사업

한국가스공사는 2012년 3월 호주 북서부 해상에 위치한 Prelude 등의 중소규모 가스전을 Floating LNG(FLNG, 연간 360만톤 생산 규모)로 개발하는 통합 LNG 프로젝트의 지분 10%를 매입하는 계약을 체결하였고, 같은 해 6월 본 사업의 정식 참여사 지위를 획득하였습니다. 본 사업은 세계 최초로 최종투자의사결정(FID)을 한 FLNG 프로젝트로서 현재 2016년 말 생산을 목표로 추진 중입니다. KOGAS는 본 사업 참여를 통해 KOGAS 지분에 해당하는 LNG 및 컨덴세이트 등 생산물에 대한 직접 권리를 보유하게 됨에 따라 실질적인 자주개발물량을 확보하게 되었습니다.

(15) 인도네시아 Donggi-Senoro LNG 사업

한국가스공사는 중장기 추가 소요물량 확보의 일환으로 인도네시아 Donggi-Senoro LNG 프로젝트를 통해 장기 LNG 물량 도입을 추진하고 있습니다. '11년에 Sulawesi LNG Development를 통하여 지분매매계약(SPA) 및 주주계약(SHA)을 체결하여 액화플랜트 지분의 14.975%를 매입하였습니다. Mitsubishi 등과의 공동 운영을 통해 상류부문 사업능력을 획기적으로 증대시킬 것으로 예상됩니다.

(16) 사이프러스 해상 2번 광구 자원개발사업

동사업은 한국가스공사가 '13년 1월 24일 탐사 및 생산물분배계약(Exploration and Production Sharing Contract)를 체결하여 사이프러스 해상 2번 광구의 지분 20%을 획득한 탐사단계사업으로 '13년 9월부터 3D 탄성파 탐사를 진행중입니다.

(17) 사이프러스 해상 3번 광구 자원개발사업

동사업은 한국가스공사가 '13년 1월 24일 탐사 및 생산물분배계약(Exploration and Production Sharing Contract)를 체결하여 사이프러스 해상 3번 광구의 지분 20%을 획득한 탐사단계사업으로 '13년 9월부터 3D 탄성파 탐사를 진행중입니다.

(18) 사이프러스 해상 9번 광구 자원개발사업

동사업은 한국가스공사가 '13년 1월 24일 탐사 및 생산물분배계약(Exploration and Production Sharing Contract)를 체결하여 사이프러스 해상 9번 광구의 지분 20%을 획득한 탐사단계사업으로 '13년 9월부터 3D 탄성파 탐사를 진행중입니다.

2. 주요 제품 및 원재료 등

가. 주요 제품등의 현황

(단위 : 백만원)

| 사업부문 | 회사 | 매출유형 | 주요 품목 | '13년 3분기 매출액(비율) |

'12년 3분기 매출액(비율) |

'12년 매출액(비율) |

'11년 매출액(비율) |

||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 가스 도입 및 판매사업 | 한국가스공사 | 제품 | 도시가스 및 발전용 천연가스 등 |

26,883,053 | 97.91% | 24,614,723 | 98.31% | 34,516,666 | 98.14% | 28,190,879 | 98.68% |

| 기타사업 | 한국가스기술공사 경기씨이에스 KOGAS CANADA KOGAS Iraq, KOGAS Australia Pty, KOGAS Badra B.V등 |

공사 및 용역 | 공사 및 용역 서비스 | 519,093 | 1.89% | 391,740 | 1.57% | 612,878 | 1.74% | 345,049 | 1.21% |

| 제품 및 상품 | 집단에너지 | 9,618 | 0.04% | 10,579 | 0.04% | 14,340 | 0.04% | 15,295 | 0.05% | ||

| 원유,가스 | 45,242 | 0.16% | 20,528 | 0.08% | 26,113 | 0.08% | 17,431 | 0.06% | |||

| 단순합계 | 27,457,006 | 100% | 25,037,570 | 100% | 35,169,997 | 100% | 28,568,654 | 100% | |||

| 내부거래 | (112,033) | - | (102,762) | - | (138,678) | - | (138,882) | - | |||

| 총 합 계 | 27,344,973 | - | 24,934,808 | - | 35,031,319 | - | 28,429,772 | - | |||

※ KOGAS Iraq B.V.의 매출은 기술서비스 계약에 따라, 공사 및 용역수익으로 인식되었습니다.

※ 중단사업매출은 없습니다.

나. 주요제품 등의 가격변동 추이

[가스 도입·판매 사업 부문]

천연가스의 제품가격은 원료비(LNG 도입대금 및 도입부대비)와 공급비용으로 구성되어 있으며, 이중 원료비가 제품가격의 대부분을 차지하고 있습니다. LNG 도입대금은 국제유가 및 환율에 가장 큰 영향을 받습니다. 도시가스 원료비의 경우, 1998년 8월부터 유가 및 환율의 변동폭을 반영하여 3개월 단위로 연동제를 실시하여 전분기 3개월 LNG도입 실적원료비가 기준 원료비 대비 상하 3%를 초과하면 가격이 조정되도록 시행하다 2002년 1월 1일부로 조정주기를 2개월로 단축하여 적용하였습니다. 이후 '08년 3월부터 국제유가 및 환율급등으로 서민물가 안정을 위해 연동제가 유보되어오다 '10년 9월에 원료비 연동제가 재시행되었으며, 산정원료비가 기준원료비의 상하 3%를 초과하면 가격이 조정되도록 변경되었습니다. 또한 미수금 회수를 위해 '10.9월, '11.10월에 정산단가를 각각 조정하였습니다. 이후 요금조정을 통하여 연동제가 부분적으로 시행되었으며, '13. 2월부터 원료비 연동제가 시행되고 있습니다. 아울러 2012년 7월 1일부로 도시가스 거래단위가 부피(N㎥)에서 열량(MJ)으로 변경 되었습니다. 발전용의 경우 매월 도입 추정치로 원료비를 산정하여 연말에 정산합니다. 또한 도입부대비는 LNG 수입시 부과되는 관세, 개별소비세, 각종 부과금이 있으며, 공급비용은 LNG를 하역ㆍ저장한 후 이를 기화하여 배관망을 통해 공급하는데 소요되는 비용으로 매년 판매물량이나 설비규모 등에 따라 변동됩니다.

(1) 도시가스용 가격 변동추이

하단의 가격변동 추이는 도시가스 용도별 판매중 구성비율이 높은 품목들의 고시된 요금표를 나타낸 것입니다.

(단위 :원/MJ, 부가세 별도)

| 구 분 | '12. 7. 1 | '13.2.22 | '13.8.1 | |

| 주 택 용 | 19.0344 | 19.8910 | 20.1143 | |

| 업무난방용 | 19.5637 | 20.4203 | 20.4868 | |

일반용 |

동절기 | 18.7647 | 19.6213 | 19.6655 |

| 하절기 | 18.5651 | 19.4217 | 19.4635 | |

| 기타월 | 18.5651 | 19.4217 | 19.4911 | |

산업용 |

동절기 | 18.5981 | 19.4547 | 19.4154 |

| 하절기 | 18.0653 | 18.9219 | 18.9121 | |

| 기타월 | 18.0653 | 18.9219 | 18.9636 | |

※ 산업용은 '10. 9. 1부터 공급비용이 계절별로 차등 적용되고 있습니다.

※ 일반용은 '12. 6. 30부터 공급비용이 계절별로 차등 적용되고 있습니다.

- 동절기 : 12월~3월, 하절기 : 6월~9월, 기타월 : 4월, 5월, 10월, 11월

※ '12.7.1일부터 열량제로 요금 부과를 변경하였습니다.

(2) 발전용 가격변동추이

(단위 : 원/GJ, 부가세 별도)

| 구 분 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 |

| 2013년 | 18,754.25 | 19,161.31 | 19,398.85 | 17,693.71 | 17,964.10 | 18,425.63 | 18,323.30 | 18,576.49 | 18,199.68 |

※ 발전용 가격은 국제유가 및 환율의 변동에 따라 매월 열량단위로 산정하고 있으며, 공급비용도 계절별로 차등 적용되고 있습니다.

※ 도시가스용 가격이 열량제로 변경('12.7.1)됨에 따라, 용도별 가격비교를 위해 발전용 가격도 '13.1.1부터 열량단위로 작성하고 있습니다.

[기타 사업부문]

대상회사 : 한국가스기술공사(공사 및 용역서비스), 경기씨이에스(집단에너지), KOGAS CANADA Ltd. 및 KOGAS Iraq B.V, KOGAS Australia Pty. Ltd., KOGAS Badra B.V, KOGAS Prelude Pty Ltd., KOGAS CANADA LNG Ltd., KG Mozambique Ltd.등(자원개발)

| 회사명 | 품 목 | '13년 3분기 | '12년 3분기 | '12년 | '11년 |

|---|---|---|---|---|---|

| 경기씨이에스 | 전기 (원/Kwh) |

127.00 | 113.59 | 127.36 | 120.85 |

| 열 (원/M㎈) |

97.13 | 110.85 | 93.19 | 73.21 | |

| KOGAS Iraq | 원유 ($/배럴) |

99.16 | 104.46 | 103.57 | 107.30 |

※ 공사 및 용역서비스사업은 공사 및 용역건별로 사업을 시행하므로 제품별 가격변동 추이가 발생하지 않고, 자원개발사업 중 KOGAS CANADA, KOGAS Badra는 아직 시험생산 단계로서 상업생산 단계가 아니며, KOGAS Australia 및 KOGAS Prelude도 생산단계 이전으로서 가격변동 추이는 향후 상업생산이 본격화되면 공시할 예정입니다.

※ 가격변동 산출기준 및 가격변동원인은 다음과 같습니다.

1) 산출기준

① 전기 : 한국전력공사 요금단가(평균단가) 준용

② 열 : 2012년 9월 1일 요금조정 기준

③ 원유 : SOMO(이라크 국영원유수출회사)의 '12년 상반기 수출실적 OSP(Official Selling Price) 복합 산술평균

2) 가격변동원인

① 전기 : 한국전력공사 전기요금 인상분 적용

② 열 : 원가상승에 따른 열요금 인상

③ 원유 : KOGAS Iraq B.V 및 KOGAS Badra B.V. 는 이라크의 국영석유판매회사(SOMO)에서 고시하는 수출가격인 OSP를 적용 원유를 인수하는 바, 동 OSP는 수출지역별 기준유종(아시아는 Oman, Dubai, 미주는 Argus Sour Crude Index, 유럽은 Dated Brent) 가격에 연동되므로 국제유가의 변동에 따라 한국가스공사가 인수하는 원유에 적용되는 가격도 변동됩니다

다. 주요 원재료 등의 현황

(단위 : 백만원)

| 회사명 | 사업부문 | 매입유형 | 품목 | 구체적용도 | 매입액 | 비율 | 매입처 |

| 한국가스공사 | 도입 및 판매사업 |

원재료 | LNG | 발전용 및 도시가스용 천연가스 |

10,322,833 | 40.9% | 카타르(Ras Laffan LNG) |

| 1,895,872 | 7.5% | 말레이시아(MALAYSIA LNG) | |||||

| 3,489,905 | 13.8% | 오만(OMAN LNG) | |||||

| 3,168,810 | 12.6% | 인도네시아(PERTAMINA) | |||||

| 813,031 | 3.2% | 브루나이(BRUNEI LNG) | |||||

| 376,753 | 1.5% | 호주(ALNG) | |||||

| 533,113 | 2.1% | 러시아(Sakhalin Energy) | |||||

| 1,299,347 | 5.2% | 예멘(YLNG) | |||||

| 3,328,200 | 13.2% | 기타(이집트,나이지리아 등) | |||||

| 경기씨이에스 | 기타사업 | 원재료 | 전기수전 | 집단에너지 | 4,403 | 50.1% | 한국전력공사, 한국전력거래소 |

| 가스 | 4,375 | 49.9% | (주)대륜이엔에스 |

※ 2013.1.1 - 2013.9.30 기준

※ 한국가스공사의 매입액은 CIF 가격기준이며, 향후 정산시 금액변경 가능

※ 열량조절용 LPG 구매 : 49,204백만원(39천톤)

※ 원재료 매입처 중 장기구매계약을 체결하여 한국가스공사가 LNG를 도입하고 있는 회사는 PERTAMINA(인도네시아), MLNG(말레이지아), BLNG(브루나이), RASGAS(카타르), OLNG(오만), Sakhalin Energy(러시아), YLNG(예멘)가 있습니다.

라. 주요 원재료 등의 가격변동추이

(단위 : 원/톤)

| 회사 | 품목 | '13년 3분기 | '12년 3분기 | '12년 | '11년 | |

| 한국가스공사 | LNG | 인도네시아 | 926,421 | 939,356 | 927,419 | 842,718 |

| 말레이지아 | 673,212 | 697,018 | 625,936 | 592,985 | ||

| 브루나이 | 996,967 | 1,105,318 | 1,101,733 | 925,032 | ||

| 카타르 | 978,669 | 1,059,636 | 1,029,885 | 941,358 | ||

| 오만 | 1,018,312 | 1,085,740 | 1,049,714 | 899,312 | ||

| 호주 | 800,003 | 879,743 | 814,516 | 650,884 | ||

| 러시아 | 397,784 | 451,805 | 415,394 | 401,173 | ||

| 예멘 | 464,888 | 408,326 | 428,433 | 375,787 | ||

| 기타 주2) |

871,954 | 811,128 | 802,828 | 679,428 | ||

| 경기씨이에스 | NG | 934.05원/N㎥ | 832.95원/N㎥ | 855.04원/N㎥ | 759.64원/N㎥ |

|

※ 공사 및 용역서비스사업과 자원개발사업은 원재료 등의 가격변동 추이가 발생하지 않거나, 원재료비가 미발생하였습니다.

※ 기타품목

- 2011년 : 트리니다드, 나이지리아, 적도기니, 페루, 노르웨이, 미국, 이집트, 벨기에

- 2012년 : 나이지리아, 미국, 벨기에, 알제리, 이집트, 적도기니, 트리니다드, 노르웨이

- 2013년 : 나이지리아, 벨기에, 알제리, 이집트, 적도기니, 트리니다드, 페루, 노르웨이

※ 가격변동 산출기준 및 가격변동원인은 다음과 같습니다.

1) 산출기준

① LNG(한국가스공사) : CIF 가격기준으로 결제시의 환율을 적용하여 산출(향후 정산시 금액 변경 가능)

② NG(경기씨이에스) : 도시가스 수급 회사인 대륜E&S 요금단가 기준

2) 가격변동원인

① LNG(한국가스공사) : 유가ㆍ환율ㆍ현물가격변동

② NG(경기씨이에스) : 정부의 도시가스요금 정책에 따른 가격변동

3. 생산 및 설비에 관한 사항

연결실체의 대부분의 생산시설은 가스 도입ㆍ판매사업부문에 속하며, 주요종속회사 중 한국가스기술공사는 용역회사이며, KOGAS Iraq와 KOGAS Badra는 원유개발 및 생산을 위하여 조인트벤처에 지분투자한 형태이므로 직접 보유한 생산설비는 없으며, 다만 해당 지분만큼 설비의 권리를 유형자산으로 인식하고 있습니다. KOGAS Canada Ltd.는 Encana사와 공동으로 천연가스를 생산하고 있으며 현재 공동운영계약에 따른 설비투자비를 지분비율에 따라 자산으로 인식하고 있습니다. KOGAS Australia Pty Ltd.는 KGLNG E&P Ⅰ, KGLNG E&P Ⅱ, KGLNG Liquefaction 등 3개의 자회사를 통하여 GLNG 프로젝트 자산(가스전, 파이프라인, 액화플랜트)을 투자지분에 비례하여 보유하고 있습니다.

가. 생산능력 및 산출기준

[가스 도입·판매 사업 부문]

(1) 생산능력

평택, 인천, 통영에 각각 천연가스 도매공급을 위한 생산기지를 보유하고 있으며, 각 사업연도별 총 생산능력은 세 기지의 생산능력을 합하여 산출하고 있습니다. '13년 3분기말 기준으로 생산능력은 평택기지가 4,036톤/시간, 인천기지가 4,400톤/시간, 통영기지가 2,130톤/시간으로서 총 10,566톤/시간입니다.

(2) 생산능력의 산출근거

① 산출기준

생산능력 산출기준은 해수온도 5℃이상에서 기화설비의 생산능력 또는 송출설비의 송출능력입니다.

② 산출방법

생산기지별 기화설비(고압기화기)의 기화능력과 송출설비(2차 펌프)의 송출능력 중 작은 능력을 생산능력으로 산출하였습니다.

세부적으로, 기화설비 현황은 아래와 같으며,

| 구 분 | 제31기 3분기 ('13.1.1-'13.9.30) |

제30기 ('12.1.1-'12.12.31) |

제29기 ('11.1.1-'11.12.31) |

| 평택 | ㆍ해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 : 180톤/시간 12기 ㆍ연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 10기 120톤/시간 7기 |

ㆍ해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 : 180톤/시간 12기 ㆍ연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 10기 120톤/시간 7기 |

ㆍ해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 : 180톤/시간 12기 ㆍ연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 10기 120톤/시간 7기 |

| 인천 | ㆍ해수식기화기(ORV) 고압 : 180톤/시간 9기 ㆍ연소식기화기(SMV) 고압 : 90톤/시간 21기 120톤/시간 8기 |

ㆍ해수식기화기(ORV) 고압 : 180톤/시간 9기 ㆍ연소식기화기(SMV) 고압 : 90톤/시간 21기 120톤/시간 8기 |

ㆍ해수식기화기(ORV) 고압 : 180톤/시간 9기 ㆍ연소식기화기(SMV) 고압 : 90톤/시간 21기 120톤/시간 7기 |

| 통영 | ㆍ해수식기화기(ORV) 고압 : 180톤/시간 9기 ㆍ연소식기화기(SMV) 고압 : 90톤/시간 3기 120톤/시간 2기 |

ㆍ해수식기화기(ORV) 고압 : 180톤/시간 9기 ㆍ연소식기화기(SMV) 고압 : 90톤/시간 3기 120톤/시간 2기 |

ㆍ해수식기화기(ORV) 고압 : 180톤/시간 9기 ㆍ연소식기화기(SMV) 고압 : 90톤/시간 3기 |

| 계 | ㆍ해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 :180톤/시간 30기 ㆍ연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 34기 120톤/시간 17기 |

ㆍ해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 :180톤/시간 30기 ㆍ연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 34기 120톤/시간 17기 |

ㆍ해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 :180톤/시간 30기 ㆍ연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 34기 120톤/시간 14기 |

기화 및 송출설비의 기지별 생산능력을 산출하면,

(단위:톤/시간)

| 구 분 | 제31기 3분기 ('13.1.1-'13.9.30) |

제30기 ('12.1.1-'12.12.31) |

제29기 ('12.1.1-'12.12.31) |

|||

| 2차펌프 | 기화기 | 2차펌프 | 기화기 | 2차펌프 | 기화기 | |

| 평택기지 | 4,220 | 4,036 | 4,220 | 4,036 | 4,220 |

4,036 |

| 인천기지 | 4,400 | 4,470 | 4,400 | 4,470 | 4,400 | 4,350 |

| 통영기지 | 2,420 | 2,130 | 2,420 | 2,130 | 2,420 | 1,890 |

| 생산능력 | 평택기지 : 4,036 인천기지 : 4,400 통영기지 : 2,130 |

평택기지 : 4,036 인천기지 : 4,400 통영기지 : 2,130 |

평택기지 : 4,036 인천기지 : 4,350 통영기지 : 1,890 |

|||

[기타 사업부문]

(집단에너지)

(1) 생산능력

경기씨이에스는 경기도 양주시 고읍택지개발지구에 전기와 열을 직공급하기 위한 열병합발전소를 보유하고 있으며, 각 사업년도별 생산능력은 다음과 같습니다.

전기는 33,625㎾h, 열은 101,423M㎈/h 이며, 전기설비는 생산능력의 60%인 21,000㎾h이고 40%는 한전에서 수전 받으며, 열설비는 생산능력의 130%을 보유하고 있습니다.

(2) 생산능력 산출근거

생산능력 산출기준은 현 설비 보유능력 기준입니다.

가스엔진발전기 3,000㎾ × 7기 = 21,000㎾

열전용보일러 28G㎈ × 3기 = 84G㎈

폐열회수보일러 2,489M㎈ × 7기 = 17,423M㎈

나. 생산실적 및 가동률

[가스 도입·판매 사업 부문]

(1) 생산실적

'13년 3분기말까지 생산실적은 평택기지가 10,471,778톤, 인천기지가 10,094,855톤, 통영기지가 6,983,443톤을 생산함으로써 총 27,550,076톤을 생산하였습니다

| 사업소 | '13년3분기 | '12년 | '11년 | |

|---|---|---|---|---|

| 한국가스공사 (단위:톤) |

평택기지 | 10,471,778 | 13,996,168 | 12,182,728 |

| 인천기지 | 10,094,855 | 13,173,198 | 12,634,280 | |

| 통영기지 | 6,983,443 | 8,996,950 | 8,484,548 | |

| 합 계 | 27,550,076 | 36,166,316 | 33,301,556 | |

※ 생산실적은 생산기지에서 생산한 천연가스 생산량 누계(타사 제조시설 이용포함)이며, 소내소비실적까지 포함된 탱크출고량 기준입니다.

(2) 당해 가동률

| (단위 : 톤) |

| 사업소(사업부문) | 생산능력 | 생산량 | 평균가동률(%) |

|---|---|---|---|

| 평택기지 | 26,443,872 | 10,471,778 | 39.6 |

| 인천기지 | 28,828,800 | 10,094,855 | 35.0 |

| 통영기지 | 13,955,760 | 6,983,443 | 50.0 |

| 합 계 | 69,228,432 | 27,550,076 | 39.8 |

※ 제31기 3분기 생산능력 : [생산능력(톤/시간) * 24시간/일 * 가동일(273일)]

※ 가동률은 생산능력과 생산량을 대비하여 계산하였습니다.

※ 생산기지 설비가동률은 가스 수요패턴에 의존하며, 수요가 많은 동절기는 가동률이 높고 수요가 적은 하절기는 가동률이 낮습니다.

[기타 사업부문]

(집단에너지)

| 회사명 | 품 목 | '13년 3분기 | '12년 3분기 | '12년 | '11년 |

|---|---|---|---|---|---|

| 경기씨이에스 | 전기 (단위 : Kwh) |

1,387,100 | 35,341,800 | 35,341,800 | 72,255,000 |

| 열 (단위 :M㎈) |

39,922,717 | 40,796,914 | 61,988,435 | 60,907,878 | |

| 가동률 (%) |

14,6% | 25.6% | 19.2% | 39.3% |

(자원개발)

자원개발사업의 KOGAS Iraq B.V와 KOGAS Badra는 직접 소유한 설비없이 총 생산 원유중 기술서비스 계약에 따른 용역제공의 대가로 원유를 인수하였습니다. KOGAS Canada는 12년 약 7Bcf의 천연가스를 시험생산하였습니다. 향후 LNG Feed 가스 공급을 목표로 운영사와 협력하여 중장기 개발계획을 수립할 예정입니다. KOGAS Iraq B.V 는 '12년 319만 배럴, '13년 상반기 132만배럴을 인수하여 판매하였고 KOGAS Badra B.V 는 2013년 말 상업생산 개시를 목표로 개발 진행 중입니다. KOGAS Australia Pty Ltd.는 향후 생산 시 투자지분에 비례하는 생산능력을 인정받게 될 전망입니다.

다. 생산설비의 현황 등

[가스 도입·판매 사업 부문]

o 생산기지 년도별 설비현황

| 구분 | 제31기 3분기 ('13. 1. 1 ~'13.9.30) |

제30기 ('12. 1. 1 ~'12.12.31) |

제29기 ('11. 1. 1 ~'11.12.31) |

|

| 하역 설비 |

평택 | 12만7천톤급 1선좌 7만5천톤급 1선좌 |

12만7천톤급 1선좌 7만5천톤급 1선좌 |

12만7천톤급 1선좌 7만5천톤급 1선좌 |

| 인천 | 12만7천톤급 1선좌 7만5천톤급 1선좌 |

12만7천톤급 1선좌 7만5천톤급 1선좌 |

12만7천톤급 1선좌 7만5천톤급 1선좌 |

|

| 통영 | 12만7천톤급 1선좌 7만5천톤급 1선좌 |

12만7천톤급 1선좌 7만5천톤급 1선좌 |

7만5천톤급 1선좌 | |

| 계 | 12만7천톤급 3선좌 7만5천톤급 3선좌 |

12만7천톤급 3선좌 7만5천톤급 3선좌 |

12만7천톤급 2선좌 7만5천톤급 3선좌 |

|

| LNG 탱크 |

평택 | 10만㎘급 10기 14만㎘급 4기 20만㎘급 9기 |

10만㎘급 10기 14만㎘급 4기 20만㎘급 9기 |

10만㎘급 10기 14만㎘급 4기 20만㎘급 7기 |

| 인천 | 10만㎘급 10기 14만㎘급 2기 20만㎘급 8기 |

10만㎘급 10기 14만㎘급 2기 20만㎘급 8기 |

10만㎘급 10기 14만㎘급 2기 20만㎘급 8기 |

|

| 통영 | 14만㎘급 13기 20만㎘급 4기 |

14만㎘급 13기 20만㎘급 4기 |

14만㎘급 12기 20만㎘급 4기 |

|

| 계 | 10만㎘급 20기 14만㎘급 19기 20만㎘급 21기 |

10만㎘급 20기 14만㎘급 19기 20만㎘급 21기 |

10만㎘급 20기 14만㎘급 18기 20만㎘급 19기 |

|

| 기화 설비 |

평택 | - 해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 : 180톤/시간 12기 - 연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 10기 120톤/시간 7기 |

- 해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 : 180톤/시간 12기 - 연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 10기 120톤/시간 7기 |

- 해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 : 180톤/시간 12기 - 연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 10기 120톤/시간 7기 |

| 인천 | - 해수식기화기(ORV) 고압 : 180톤/시간 9기 - 연소식기화기(SMV) 고압 : 90톤/시간 21기 120톤/시간 8기 |

- 해수식기화기(ORV) 고압 : 180톤/시간 9기 - 연소식기화기(SMV) 고압 : 90톤/시간 21기 120톤/시간 8기 |

- 해수식기화기(ORV) 고압 : 180톤/시간 9기 - 연소식기화기(SMV) 고압 : 90톤/시간 21기 120톤/시간 7기 |

|

| 통영 | - 해수식기화기(ORV) 고압 : 180톤/시간 9기 - 연소식기화기(SMV) 고압 : 90톤/시간 3기 120톤/시간 2기 |

- 해수식기화기(ORV) 고압 : 180톤/시간 9기 - 연소식기화기(SMV) 고압 : 90톤/시간 3기 120톤/시간 2기 |

- 해수식기화기(ORV) 고압 : 180톤/시간 9기 - 연소식기화기(SMV) 고압 : 90톤/시간 3기 |

|

| 계 | - 해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 :180톤/시간 30기 - 연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 34기 120톤/시간 17기 |

- 해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 :180톤/시간 30기 - 연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 34기 120톤/시간 17기 |

- 해수식기화기(ORV) 저압 : 90톤/시간 3기 고압 :180톤/시간 30기 - 연소식기화기(SMV) 고압 : 68톤/시간 2기 90톤/시간 34기 120톤/시간 14기 |

|

|

송출 설비 |

평택 |

- 1차펌프:150톤/시간 59기 - 2차펌프:80톤/시간 6기 110톤/시간 34기 |

- 1차펌프:150톤/시간 59기 - 2차펌프:80톤/시간 6기 110톤/시간 34기 |

- 1차펌프:150톤/시간 53기 - 2 차펌프:80톤/시간 6기 110톤/시간 34기 |

| 인천 | - 1차펌프:150톤/시간 52기 - 2차펌프:110톤/시간 40기 |

- 1차펌프:150톤/시간 52기 - 2차펌프:110톤/시간 40기 |

- 1차펌프:150톤/시간 52기 - 2차펌프:110톤/시간 40기 |

|

| 통영 | - 1차펌프:150톤/시간 41기 - 2차펌프:110톤/시간 22기 |

- 1차펌프:150톤/시간 41기 - 2차펌프:110톤/시간 22기 |

- 1차펌프:150톤/시간 39기 - 2차펌프:110톤/시간 22기 |

|

| 계 | - 1차펌프:150톤/시간 152기 - 2차펌프:80톤/시간 6기 110톤/시간 96기 |

- 1차펌프:150톤/시간 152기 - 2차펌프:80톤/시간 6기 110톤/시간 96기 |

- 1차펌프:150톤/시간 144기 - 2차펌프:80톤/시간 6기 110톤/시간 96기 |

|

|

최대 능력 |

평택 | 4,036톤/시간 | 4,036톤/시간 | 4,036톤/시간 |

| 인천 | 4,400톤/시간 | 4,400톤/시간 | 4,350톤/시간 | |

| 통영 | 2,130톤/시간 |

2,130톤/시간 |

1,890톤/시간 |

|

| 계 | 10,566톤/시간 | 10,566톤/시간 | 10,276톤/시간 | |

※ 생산기지별 최대생산능력은 기화설비(고압기화기)의 기화능력과 송출설비(2차 펌프)의 송출능력 중 작은 값으로 산출하였습니다.

o 유형자산항목별 설비현황

(단위 : 천원)

| 구분 | 기초 장부가액 |

당기증감 | 당기 상각비 |

기말 장부가액 |

|

| 증가 | 감소 | ||||

| 토지 | 2,284,350,403 | 126,601,384 | 306,811 | - | 2,410,644,976 |

| 건물 | 396,081,122 | 28,428,580 | 1,628,861 | 17,635,443 | 405,245,398 |

| 구축물 | 3,564,114,459 | 22,538,895 | 2,367,795 | 132,826,832 | 3,451,458,727 |

| 기계장치 | 5,678,895,174 | 294,309,522 | 5,359,321 | 280,205,915 | 5,687,639,460 |

| 차량운반구 | 2,345,512 | 1,041,329 | 5,262 | 854,117 | 2.527,462 |

| 집기와 비품 | 10,490,904 | 5,421,838 | 5,598 | 3,390,058 | 12,517,086 |

| 공구와기구 | 5,868,813 | 1,144,028 | 538 | 1,430,059 | 5,582,244 |

| 유형탐사평가자산 | - | - | - | - | - |

| 입목 | 31,344,132 | 2,158,041 | 24,161 | - | 33,478,012 |

| 건설중인자산 | 2,251,781,618 | 1,310,314,916 | 499,541,183 | - | 3,062,555,351 |

| 금융리스자산 | 2,934,007,587 | - | - | 165,859,777 | 2,768,147,810 |

| 기타유형자산 | 31,349,061 | 8,535,158 | - | - | 39,884,219 |

※ 주요 자산항목에 대한 연결기준의 수량 및 시가평가는 산출의 실질적 어려움으로 기재를 생략합니다.

[기타 사업부문]

o 유형자산항목별 설비현황

(단위 : 천원)

| 구분 | 기초 장부가액 |

당기증감 | 당기 상각비 |

기말 장부가액 |

|

| 증가 | 감소 | ||||

| 토지 | 40,792,622 | - | 170,241 | - | 40,622,381 |

| 건물 | 17,076,105 | 877,047 | 46,346 | 598,031 | 17,308,775 |

| 구축물 | 947,708 | 5,074,143 | - | 1,047,176 | 4,974,675 |

| 기계장치 | 95,920,774 | 21,649,690 | - | 7,962,610 | 109,607,854 |

| 차량운반구 | 5,455,708 | 1,732,364 | 17,071 | 1,602,943 | 5,568,058 |

| 집기와 비품 | 4,460,823 | 957,095 | 12,554 | 1,548,758 | 3,856,606 |

| 공구와기구 | 5,104,285 | 705,695 | 206 | 1.614,818 | 4,194,956 |

| 유형탐사평가자산 | - | - | - | - | - |

| 입목 | - | - | - | - | - |

| 건설중인자산 | 1,287,736,712 | 711,398,083 | - | - | 1,999,134,795 |

| 금융리스자산 | - | - | - | - | - |

| 기타유형자산 | 934,842,746 | 552,936,554 | 147,083,298 | 210,307,359 | 1,130,388,643 |

※ 주요 자산항목에 대한 연결기준의 수량 및 시가평가는 산출의 실질적 어려움으로 기재를 생략합니다.

라. 설비의 신설ㆍ매입계획 등

[가스 도입·판매 사업 부문]

(1) 진행중인 투자

- 생산설비

(단위 : 억원)

| 사업부문 | 구 분 | 투자기간 | 투자대상 자산 | 투자효과 | 총사업비 | 기투자액 | 비 고 |

| 도입 및 판매 (생산설비) |

신증설 | '08~'15 |

저장탱크 | 저장비율 증가 | 12,855 | 10,521 | 삼척1단계 |

| “ | '09~'16 |

저장탱크 기화설비 |

저장비율, 생산능력 증가 |

7,386 | 3,882 | 삼척2단계 | |

| “ | '11~'13 | 기화설비 | 생산능력 증가 | 410 | 222 | 통영 600T/H 기화송출설비증설 |

|

| “ | '11~'13 | 저장탱크 | 저장비율 증가 | 393 | 399 | 인천 480T/H 기화송출설비증설 |

|

| “ | '12~'15 | 기화설비 | 생산능력 증가 | 3,016 | 62 | 생산기지 기화송출설비 확충 |

|

| “ | '12~'18 |

저장탱크 기화설비 |

저장비율, 생산능력 증가 |

2,824 | - | 인천3단계 | |

| “ | '12~'17 | 저장탱크 | 저장비율 증가 | 5,537 | 451 | 삼척3단계 | |

| “ | '12~'14 | 기화설비 | 생산능력 증가 | 1,335 | 37 | 평택 600T/H 기화송출설비 확충 |

|

| “ | '12~'17 | 저장탱크 기화설비 |

저장비율, 생산능력 증가 |

1,620 | 8 | 제주애월기지 건설 | |

| 소 계 | 35,376 | 15,582 | - | ||||

※ 총사업비는 해당 건설사업의 이사회 확정안을 기준으로 하며, 실투자비 증감에 따른 변동이 있을 수 있습니다.

※ '13.4.30 제11차 장기천연가스수급계획을 반영하여 작성하였습니다.

※ 이사회 확정일 순으로 조정하였습니다.

- 공급설비

(단위: 억원)

| 사업부문 | 구분 | 투자기간 | 투자대상 자산 | 투자효과 | 총사업비 | 기투자액 | 비고 |

| 도입 및 판매 (공급설비) |

신증설 | '08~'13 |

배관, 공급관리소 |

공급능력및 공급지역 확대 |

2,171 | 2,517 | 삼척~영월 |

| " | '06~'14 |

431 | 462 | 아산배방열병합* | |||

| " | '08~'13 | 4,488 | 5,235 | 미공급지역(강원권) | |||

| " | '08~'14 |

6,723 | 7,672 | 미공급지역(영남권) | |||

| " | '08~'14 | 4,578 | 5,120 | 미공급지역(충청호남권) | |||

| " | '10~'14 | 627 | 781 | 창녕·달성 | |||

| " | '10~'13 | 535 | 513 | 대구혁신도시 집단에너지 | |||

| " | '11~'14 | 2,083 | 1,033 | 영종도~교하 | |||

| " | '11~'13 | 1,551 | 1,258 | 울진~영덕 | |||

| " | '11~'14 | 925 | 208 | 장림~진해 | |||

| " | '11~'14 | 1,190 | 1,123 | 포천복합화력 | |||

| " | '11~'13 | 359 | 243 | 행정중심복합도시열병합발전 | |||

| " | '11~'13 | 76 | 66 | 군북관리소확장 | |||

| " | '11~'14 | 332 | - | 양주집단에너지 | |||

| " | '11~'15 | 1,908 | 425 | 포천~교하 | |||

| " | '11~'15 | 426 | 174 | 안산복합화력 | |||

| " | '11~'13 | 82 | - | 안동복합화력 | |||

| " | '11~'16 | 1,842 | 39 | 진해~거제 | |||

| " | '11~'13 | 950 | 1358 | 인천 발전통합 관리소 | |||

| " | '11~'13 | 300 | 71.4 | 마산관리소 승압설비 설치 | |||

| " | '11~ '13 | 78.7 | 72.2 | 부곡관리소설비증설 | |||

| " | '12~'13 | 87.7 | 41.8 | 남양주관리소 설비증설 | |||

| " | '12~'13 | 18.9 | 14.5 | 울산관리소 증설 | |||

| " | '12~'13 | 88 | 80 | 율촌관리소 증설 | |||

| " | '13~'15 | 88 | 0 | 서원창관리소 증설 | |||

| " | '12~'16 | 5,886 | 59 | 미공급지역 추가 (강원,호남,경남) |

|||

| " | '13~'15 | 135 | - | 평택복합2단계공급 | |||

| " | '13~'15 | 552 | - | 강릉~평창 | |||

| " | '13~'15 | 294 | - | 오산세교 집단에너지 | |||

| " | '12~'14 | 457 | - | 하남미사 | |||

| " | '13~'15 | 135 | - | 신평택복합화력 | |||

| " | '13~'15 | 378 | - | 안강승압설비 | |||

| " | '13~'17 | 932 | - | 군산~새만금 | |||

| 소 계 | 40,707.30 | 28,565.90 | - | ||||

※ 총사업비는 해당 건설사업의 이사회 확정안을 기준으로 하며, 실투자비 증감에 따른 변동이 있을 수 있습니다.

※ 투자기간은 공기연장으로 계약변경에 의해 변동이 있을수 있습니다.

(2) 향후 투자계획

(단위 : 억원)

| 사업 부문 |

계획명칭 | 예상투자총액 | 투자효과 | 사업기간 | |

| 자산형태 | 금액 | ||||

| 생산 설비 |

인천 저장탱크 건설 | 저장설비 | 1,244 | 안정공급 | 2015~2019 |

| 소 계 | 1,244 | - | - | ||

| 공급 설비 |

애월~제주/서귀포 | 공급배관 | 1,053 | 수요창출 | 2014~2017 |

| 진장~울산 | 공급배관 | 550 | 안정공급 | 2013~2017 | |

| 수신~청주 | 공급배관 | 669 | 안정공급 | 2013~2017 | |

| 춘천열병합 공급 | 공급배관 | 189 | 수요창출 | 2014~2016 | |

| 부북~청량 | 공급배관 | 1,824 | 안정공급 | 2013~2016 | |

| 서울복합 공급 | 공급설비 | 47 | 수요창출 | 2014~2016 | |

| 대우포천복합 공급 | 공급설비 | 47 | 수요창출 | 2014~2016 | |

| 영남복합 공급 | 공급배관 | 149 | 수요창출 | 2014~2016 | |

| 동탄열병합 공급 | 공급배관 | 167 | 수요창출 | 2014~2016 | |

| 소 계 | 4,102 | - | - | ||

| 합 계 | 5,346 | - | - | ||

※ 상기 향후 투자계획은 제11차 장기천연가스수급계획('13.4.30, 산업부공고 제2013-59호)을 반영한 예정 설비기준 투자계획입니다.

[기타 사업부문]

- 진행중인 투자

(단위 : 백만원)

| 회사 | 사업부문 | 예상투자액 | 투자효과 | 비고 | |

| 자산형태 | 금액 | ||||

| 한국가스기술공사 | 천연가스설비 유지보수 외 |

유형자산 | 11,319 | 매출/수익증대 | 제21기('13년) |

4. 매출에 관한 사항

가. 매출실적

(단위 : 백만원)

| 사업부문 | 회사 | 매출유형 | 제31기 3분기 | 제30기 3분기 | 제30기 | 제29기 | |

|---|---|---|---|---|---|---|---|

| 도입 및 판매사업 | 한국가스공사 | 제품 및 상품 기타 |

수출 | - | - | - | - |

| 내수 | 26,883,053 | 24,614,723 | 34,516,666 | 28,190,879 | |||

| 합계 | 26,883,053 | 24,614,723 | 34,516,666 | 28,190,879 | |||

| 기타 | KOGAS Canada KOGAS Australia 경기씨이에스 등 |

제품 및 상품 | 수출 | 45,242 | 20,528 | 26,113 | 17,431 |

| 내수 | 9,618 | 10,579 | 14,340 | 15,295 | |||

| 합계 | 54,860 | 31,107 | 40,453 | 32,726 | |||

| 한국가스기술공사 KOMEX-GAS KOGAS-Vostok 등 |

공사 및 용역수익 | 수출 | 401,881 | 284,977 | 467,509 | 199,924 | |

| 내수 | 117,212 | 106,763 | 145,369 | 145,125 | |||

| 합계 | 519,093 | 391,740 | 612,878 | 345,049 | |||

| 내부 거래 |

한국가스기술공사 | 공사 및 용역수익 | 수출 | - | - | - | - |

| 내수 | (112,033) | (102,762) | (138,678) | (138,882) | |||

| 합계 | (112,033) | (102,762) | (138,678) | (138,882) | |||

| 합계 | 수출 | 447,123 | 305,505 | 493,622 | 217,355 | ||

| 내수 | 26,897,850 | 24,629,303 | 34,537,697 | 28,212,417 | |||

| 합계 | 27,344,973 | 24,934,808 | 35,031,319 | 28,429,772 | |||

※ KOGAS Iraq B.V.의 매출은 기술서비스 계약에 따라, 공사 및 용역수익으로 인식되었

습니다.

나. 판매경로 및 판매방법 등

(1) 판매경로

| 구 분 | 매출유형 | 품 목 | 판매경로 | 매출액비중 |

| 국 내 | 제품 및 상품 | 천연가스 | 도시가스사,직판 | 97.91% |

| 전기, 열 | 직판, 한국전력공사 | 0.04% | ||

| 공사 및 용역수익 | 천연가스설비 설계 및 유지보수, 배관이설 등 | 계약에 의한 직판, 하도급 용역 | 0.43% | |

| 국 외 | 공사 및 용역수익 | 생산기지 건설 및 유지보수 | 계약에 의한 직판, 하도급 용역 | 1.46% |

| 제품 및 상품 | 천연가스, 원유 | - | 0.16% | |

| 합 계 | - | - | - | 100% |

※ 현재 천연가스의 국외 판매경로는 공동운영사인 Encana사를 통하여 캐나다 천연가스 현물 및 선물 거래시장인 AECO 또는 Station 2에 판매하며, 원유의 판매경로는 미정입 니다.

(2) 판매방법 및 조건

[가스 도입·판매 사업 부문]

도시가스용 천연가스는 배관망 및 탱크로리등을 통하여 전국 30개 천연가스 공급대상 도시가스회사, 산업체 및 버스회사에 판매하고 발전용 천연가스는 배관망을 통하여 한국전력공사의 5개 발전자회사의 18개 발전소 및 포스코에너지(2), GS EPS(3),GS 파워(2), MPC율촌전력(2), 평택에너지서비스, 인천공항에너지, 지역난방공사(4), 부산정관, 인천종합, 광주수완 등 18개 발전소에 판매하고 있습니다. 공급량에 대한 검침은 매월 말일 24시에 한국가스공사와 피공급사 양사 직원이 공동으로 검침을 실시하고 검침된 공급량을 기준으로 도시가스용은 총 30개사중 인천도시가스사등 14개사는 납기일인 검침완료후 45일에 월 매출액을 납부하며, 분할납부를 약정한 삼천리 도시가스사등 16개사는 납기일인 검침완료후 45일에 월매출액의 20%, 납기일 1주일 전후에 월매출액의 40%를 각각 납부합니다. 발전용은 한국전력공사의 5개 발전자회사의 경우 검침완료 후 익월 10일, 19일, 28일에 각각 1/3씩 분할납부하며, GS EPS 2~3호기, 포스코에너지 5~6호기, 평택에너지서비스, MPC율촌 2호기의 경우 검침완료 후 익월 14일과 24일에 각각 50%씩 분할납부하고, GS 파워의 경우 전력생산용과 지역난방용을각각 익월말일과 익익월 2영업일 이내에 납부합니다. GS EPS 1호기 및 포스코에너지 1~4호기, MPC율촌 1호기의 경우 익익월 1영업일 이내, 수완에너지는 판매익익월 셋째 영업일, 인천공항에너지의 경우 검침후 익월 말일에 납부하며, 지역난방공사는 익월 14일과 익익월 4영업일, 부산정관에너지는 판매익월 14일과 24일, 인천종합에너지는 판매 익월 11일, 19일, 30일 각각 1/3씩 분할납부합니다.한편 GS 칼텍스는 제조 및 배관시설 이용요금을, 포스코는 배관망 이용요금을 검침 완료 후 익월 14영업일 이내에 현금으로 납부하여야 합니다.

[기타사업부문]

(공사 및 용역 서비스)

- 가스설비 유지 및 보수 부문

한국가스기술공사는 천연가스설비인 3개 생산기지 및 258개 공급관리소에 대하여 예방점검정비 및 고장점검정비, 정기점검정비 등의 경상정비업무 수행과 천연가스 배관망 3,562㎞에 대하여 배관망 순회점검, 굴착공사 관리, 방식관리등의 관로검사 역무를 한국가스공사에 직접 제공하고 있으며, 고객과 체결한 계약서상의 청구조건에 따라 대가를 신청하고 수금합니다.

- 엔지니어링 및 해외 부문

한국가스기술공사의 엔지니어링 분야의 경우, 한국가스공사에 직접 용역을 제공하거나, LNG저장탱크설계의 수요가 있는 포스코엔지니어링, 삼성엔지니어링, GS건설 등국내외 대형 EPC 업체에 하도급 형태의 용역을 제공하고 있으며, 해외 정비사업 분야의 경우 (주)대우건설 등에 하도급 형태의 용역을 제공하고 있습니다.

이러한 용역제공에 대한 조건은 고객과 체결한 계약서에 따르며, 대금의 회수 및 방법은 계약서상의 청구조건에 따르고 있습니다.

(집단에너지)

전기는 구역내 1,654개소에 직접판매하고 남는 전력은 한국전력공사에 판매하고 있으며, 열은 구역 내 14개소에 직접 판매하고 있습니다.

(자원개발)

이라크에서 인수한 원유는 카고단위 또는 기간단위로 판매 가능하며, 기타 가격, 인도조건 및 구매자선정방법 등은 국제시장에서 거래되는 일반적인 거래형태 및 시장상황을 고려하여 결정될 예정입니다. 또한 캐나다에서는 공동운영사인 Encana 사를 통하여 캐나다 서부 천연가스 거래시장인 AECO 또는 Station 2에 판매합니다.

(3) 판매전략

[가스 도입·판매 사업 부문]

2001년 4월 전력시장구조개편 이후 발전용 수요 급등락으로 발생한 수급불균형을 해소하기 위해, 산업용 및 냉방용 수요개발등 공격적 마케팅활동 전개로 도시가스 부문의 수요개발을 적극적으로 추진하는 한편 Seller 및 수송자와의 협상을 통한 도입량 조정 및 증ㆍ감량권 허용범위 확대를 위해 노력해왔습니다.

향후 계절간 수급불균형을 완화하고 천연가스의 에너지시장점유율을 유지하기 위해 정부, 각 발전사업자 및 도시가스사와의 유기적 업무협조체제를 강화하고 있으며, 도시가스사와 공동마케팅 전개, 정부의 환경규제 정책 수립에 적극적인 의견개진, 장려금 및 시설개체비용 지원 등을 통해 산업용 및 냉방용 수요를 지속적으로 개발할 것입니다.

가스이용기기 개발 및 보급확대를 통해 도시가스용 판매를 증대시키고, 환경부 및 지방자치단체와의 협조하에 수송용 천연가스 수요증대를 위해 고정식 충전소 부족문제를 해소하기 위한 이동충전사업을 실시하고 공사 부지내에 고정식충전소(Mother Station)를 설치하는 등 다각적으로 사업을 전개하고 있습니다. 또한 '06년 4월 LNG차량 출시를 계기로 디젤 고속버스 및 화물차량을 LNG차량으로 전환하기 위한 사업을 환경부와 협조하여 별도의 조직을 구성하고 추진중에 있습니다. 한편 배관건설 계획이 없는 지역에 천연가스를 보급하기 위해 2001년부터 탱크로리에 의한 공급을 시작하였으며, 공급대상 확대를 지속적으로 추진하고 있습니다.

[기타사업부문]

(공사 및 용역서비스)

- 가스설비 유지 및 보수 부문

한국가스기술공사는 천연가스 생산 및 공급설비에 대한 경상정비와 관로검사 역무를 수행하여 천연가스설비의 안정운영과 설비의 건전성 및 신뢰도 확보의 책임을 지며, 지속적인 기술숙달 및 축적을 도모하여 전문화된 기술력 제공과 정비품질 보장으로 천연가스의 중단없는 안정적인 공급을 위한 노력을 지속적으로 추진하고 있습니다.

- 엔지니어링 및 해외 부문

한국가스기술공사의 엔지니어링 분야의 경우, 국내 유일의 LNG 저장탱크 설계기술 보유 및 실적을 통한 기술경쟁력과 공기업으로서의 신뢰성을 바탕으로 고객에게 차별적인 가치를 제공하고, 국내 LNG 저장탱크 시장의 성장 정체를 돌파하기 위해 지속적으로 플랜트 설계 및 EP(설계 및 구매) 프로젝트 개발 등 신규사업 발굴과 해외 시장 개척을 추진하고 있습니다.

해외 정비사업 분야의 경우 멕시코 현지 지사 설립(2012.5.18) 및 중동지역 Agent사 협정체결 등으로 시운전 사업 외 정비사업으로 확대 추진하고 있습니다.

(자원개발 : KOGAS Iraq, KOGAS Badra)

국제시장에서 거래되는 이라크산 원유는 대부분 선적월의 인수가격(OSP)에 연동되어 거래되고 있으며, 한국가스공사 또한 OSP에 원유를 인수하게 되므로 유종별 가격차이 변동에 따른 위험을 최소화하기 위해 인수가격(OSP) 연동 가격조건으로 판매할 예정입니다.

다만, 각 지역별(아시아, 유럽 및 미주) 적용되는 OSP가 다르고 시장상황이 유동적인 바, 인수시점의 각 시장상황을 고려, 판매이익을 극대화할 수 있는 시장으로의 판매를 도모할 계획이며, 판매약정 기간(카고 단위 또는 기간 단위), 인도조건(FOB 또는 DES), 인수 및 판매단위는 시장상황에 따라 최적의 판매조건을 도출하기 위해 탄력적으로 결정해 나갈 것입니다.

5. 수주상황

[가스 도입·판매 사업 부문]

주요제품인 천연가스는 발전용 대량 수요처인 한국전력공사의 발전자회사등 발전회사, 민자발전사를 계약상대방으로 하여 아래와 같이 체결한 장기공급계약을 바탕으로 공급되고 있습니다.

| 계약회사 | 공급권역 | 계약기간 | '13년 약정 물량(천톤) |

비고 |

| 한국남동발전(주) | 분당복합 |

'07.01~'26.12 | 665 | 발전용 |

| 한국중부발전(주) | 서울화력, 인천화력, 인천복합#1~2, 인천복합#3, 보령복합, 세종열병합 |

'07.01~'33.06 |

2,863 | 발전용 |

| 한국서부발전(주) | 평택복합#1, 평택복합#2, 평택화력, 서인천복합, 군산복합 |

'07.01~'33.05 |

2,606 | 발전용 |

| 한국남부발전(주) | 신인천복합, 부산복합, 영월복합 |

'07.01~'30.05 |

3,820 | 발전용 |

| 한국동서발전(주) | 일산복합, 울산복합, 신울산복합 | '07.01~'33.06 |

1,438 | 발전용 |

| GS POWER(주) | 안양열병합, 부천열병합 | '08.01 ~'27.12 | 649 | 발전용 |

| GS EPS(주) | 부곡복합#1, 부곡복합#2, 부곡복합#3 |

'00.03~'32.12 |

893 | 발전용 |

| 포스코에너지(주) |

포스코복합#1~4(청라), 포스코복합#5~6(서원창) |

'98.08~'30.06 | 1,646 | 발전용 |

| MPC율촌전력(주) | MPC율촌복합#1, MPC율촌복합#2 | '04.04~'33.12 |

379 | 발전용 |

| 평택에너지(주) | 오성복합 | '11.07~'32.06 |

784 | 발전용 |

| 인천공항에너지(주) | 영종도열병합 | '99.11~'31.28 |

61 | 발전용 |

| 지역난방공사 | 화성동탄열병합, 파주열병합, 판교열병합, 광교열병합 |

'07.06~'32.12 |

1,248 | 발전용 ; |

| 인천종합 | 송도열병합 | '09.11~'29.11 | 149 | 발전용 |

| 광주수완 | 광주수완열병합 | '10.02~'13.12 |

72 | 발전용 |

| 부산정관 | 부산정관열병합 | '05.12~'27.03 |

14 | 발전용 |

| 서울도시가스(주) | [서울] 은평, 마포, 강서, 영등포, 관악, 동작구, 종로, 용산, 서대문, 양천, 서초구 일부 [경기] 고양, 파주시, 김포시 일부 |

'06.11~'26.11 | 1,702 | 도시가스용 |

| 코원에너지서비스(주) | [서울] 강남, 강동, 송파구, 서초구 일부 [경기] 과천, 성남, 하남, 광주, 이천시, 여주군 (양평군 일부) |

'06.11~'26.11 | 1,547 | 도시가스용 |

| (주)예스코 | [서울] 중, 광진, 성동, 동대문, 중랑구, 종로, 용산, 성북, 서대문구 일부 [경기] 구리, 남양주시. 가평군, 포천시, 양평군 일부 |

'06.11~'26.11 | 1,136 | 도시가스용 |

| 강남도시가스(주) | [서울] 구로, 금천구, 양천구 일부 | '06.11~'26.11 | 311 | 도시가스용 |

| (주)대륜 E&S | [서울] 노원, 도봉, 강북구, 성북구 일부 [경기] 의정부, 양주, 동두천시, 연천군, 포천시 일부 |

'06.11~'26.11 | 807 | 도시가스용 |

| 인천도시가스(주) | [인천] 부평, 계양, 서구, 강화군, 중, 동, 남동구 일부 [경기] 김포시 일부 |

'06.11~'26.11 | 699 | 도시가스용 |

| (주)삼천리 | [인천] 남, 연수구, 중, 동, 남동구 일부 [경기] 부천, 시흥, 안산, 안양, 광명, 의왕, 군포, 수원, 화성, 용인, 안성, 평택, 오산시 |

'06.11~'26.11 | 3,157 | 도시가스용 |

| (주)충남도시가스 | [대전] 대전시 [충남] 계룡시 | '06.11~'26.11 | 637 | 도시가스용 |

| 중부도시가스(주) | [충남] 천안, 아산, 공주, 보령, 논산, 세종시, 연기, 서천, 금산군 (청양· 부여군) | '06.11~'26.11 | 763 | 도시가스용 |

| 충청에너지서비스(주) | [충북] 청주, 제천시, 청원, 증평, 괴산, 진천, 음성, 영동군 (단양, 옥천, 보은군) | '06.11~'26.11 | 534 | 도시가스용 |

| 전북에너지서비스(주) | [전북] 익산, 정읍시 | '95.10~'15.12 | 112 | 도시가스용 |

| (주)해양도시가스 | [광주] 광주시 [전남] 나주시, 화순, 장성군 (함평, 담양, 영광, 해남, 장흥군) | '95.10~'15.12 | 546 | 도시가스용 |

| 전북도시가스(주) | [전북] 전주, 김제시, 완주군 (남원시, 순창, 무주, 고창군) | '95.10~'15.12 | 326 | 도시가스용 |

| 대성에너지(주) | [대구] 대구시 [경북] 경산시, 칠곡, 고령군 일부 | '95.10~'15.12 | 892 | 도시가스용 |

| (주)서라벌도시가스 | [경북] 경주, 영천시 | '00.9~'19.12 | 129 | 도시가스용 |

| (주)부산도시가스 | [부산] 부산시 | '96.10~'16.12 | 1,120 | 도시가스용 |

| 영남에너지서비스(주) | [경북] 구미, 김천, 상주시, 칠곡군 일부 (문경시, 청도, 성주군) [경북] 포항시 (영덕, 울진군) |

'96.4~'16.12 '00.2 ~'19.2 |

863 | 도시가스용 |

| (주)경동도시가스 | [울산] 울산시 [경남] 양산시 | '96.12~'16.12 | 2,675 | 도시가스용 |

| 경남에너지(주) | [경남] 창원, 김해, 거제, 통영, 밀양시, 함안, 창녕, 고성군 (의령군) | '97.5~'17.12 | 720 | 도시가스용 |

| 목포도시가스(주) | [전남] 목포시, 무안, 영암군 | '99.1~'18.12 | 91 | 도시가스용 |

| 서해도시가스(주) | [충남] 당진, 서산시, 홍성, 예산, 태안군 | '99.12~'18.12 | 469 | 도시가스용 |

| 전남도시가스(주) | [전남] 순천, 광양시 (곡성, 구례, 고흥, 보성군) | '00.3 ~'19. 3 | 164 | 도시가스용 |

| (주)지에스이 | [경남] 진주, 사천시 (거창, 함양, 하동군) | '00.7 ~'19. 7 | 124 | 도시가스용 |

| 대화도시가스(주) | [전남] 여수시 | '00.11~'19.11 | 165 | 도시가스용 |

| 군산도시가스(주) | [전북] 군산시, 임실군 (부안군) | '00.12~'19.12 | 269 | 도시가스용 |

| 대성청정에너지(주) |

[경북] 안동, 영주시 (봉화, 청송, 예천, 영양, 의성, 군위군) | '02.9 ~'22.10 | 62 | 도시가스용 |

| 참빛원주도시가스㈜ | [강원] 원주시, 횡성군 | '02.11~'22.12 | 99 | 도시가스용 |

| 강원도시가스(주) | [강원] 춘천시, 홍천군 (태백시, 영월, 정선군) | '02.11~'22.12 | 107 | 도시가스용 |

| 참빛충북도시가스㈜ | [충북] 충주시 | 05.11~25.12 | 71 | 도시가스용 |

| 참빛영동북도시가스㈜ | [강원] 강릉, 동해시 (삼척시) | '09. 4~'29.12 | 5 | 도시가스용 |

※ 계약기간은 최근 추가된 공급권역을 기준으로 작성되므로 기공시된 자료와 차이가 있을 수 있습니다.

[기타사업 부문]

(공사 및 용역서비스)

(단위:백만원)

| 공사(용역)명 | 계약기간 | 계약금액 | 누적매출액 | 계약잔액 | |

| 2013년 경상정비공사 및 관로검사 용역 | 13-04-01 | 13-12-31 | 98,366 | 66,399 | 31,967 |

| Cryogenic Tank Farm Project 저장탱크설계용역 | 12-01-01 | 14-06-30 | 2,600 | 2,600 | 0 |

| Singapore LNG Terminal LNG 저장탱크 설계용역 | 10-02-10 | 14-03-27 | 9,425 | 7,775 | 1,650 |

| 쿠웨이트 KNPC LPG 탱크설계 용역 | 10-10-01 | 14-07-31 | 4,800 | 2,939 | 1,861 |

| 쿠웨이트 KNPC LPG 탱크구매 | 10-10-01 | 14-08-31 | 44,281 | 44,224 | 57 |

| 오산세교집단에너지 공급설비건설공사 설계및감리용역 | 13-05-13 | 15-06-30 | 900 | 80 | 820 |

| 삼척생산기지 #5~9탱크 설계 및 감리 기술용역 | 09-11-11 | 16-06-30 | 7,586 | 6,067 | 1,519 |

| 삼척생산기지 #1~4탱크 설계 및 감리기술용역 | 09-04-15 | 15-03-31 | 8,185 | 6,380 | 1,805 |

| 삼척생산기지 1단계 본설비 실시설계 및 감리용역 | 09-05-11 | 16-09-30 | 3,846 | 2,769 | 1,077 |

| 가스터빈구동 컴프레서설치공사 | 13-05-01 | 13-11-30 | 1,145 | 635 | 510 |

| 보령 LNG 터미널 LNG저장탱크 설계용역 | 12-07-02 | 17-02-28 | 8,969 | 3,038 | 5,931 |

| 하남미사 집단에너지 및 신평택 복합화력 공급시설 건설공사 설계용역 | 12-10-09 | 14-12-31 | 1,669 | 542 | 1,127 |

| 중국 항저우 LNG탱크 설계용역 | 12-09-26 | 15-03-25 | 1,560 | 1,106 | 454 |

| 마산관리소 승압설비 설치공사 | 12-12-06 | 13-11-30 | 4,785 | 3,537 | 1,248 |

| 제2단계강원권 미공급지역 천연가스공급배관건설공사 설계 및 감리용역 | 13-01-08 | 16-12-31 | 4,243 | 364 | 3,879 |

| 평택기지 #3,5탱크 LNG저장탱크 내부점검 및 보수공사 | 13-03-20 | 14-07-21 | 5,676 | 1,147 | 4,529 |

| 기타공사및용역 | 09-01-01 | 17-05-31 | 33,889 | 27,809 | 6,080 |

| 합 계 | - | - | 241,925 | 177,411 | 64,514 |

※ 추가역무 증가 등 계약상항에 변동이 있을경우 계약금액이 변경 될 수 있습니다.

(집단에너지)

- 전기공급

| 고객명 | 공급일(계약일) | 계약상태 | 계약종별 | 계약전력(kw) |

| 해동마을 신도브래뉴 | 2009-07-03 | 공급개시 | 주택용-저압 | 3500 |

| 한양3단지 | 2010-04-23 | 공급개시 | 주택용-고압 | 3000 |

| 한양1단지 | 2009-07-13 | 공급개시 | 주택용-저압 | 2750 |

| 한양2단지 | 2009-08-28 | 공급개시 | 주택용-고압 | 2500 |

| 양주 우미린 | 2009-05-28 | 공급개시 | 주택용-저압 | 2250 |

| 휴먼시아8단지 | 2009-09-18 | 공급개시 | 주택용-고압 | 1950 |

| 유승9단지 | 2009-06-26 | 공급개시 | 주택용-저압 | 1850 |

| 우남퍼스트빌 | 2009-06-09 | 공급개시 | 주택용-저압 | 1700 |

| 휴먼시아7단지 | 2009-09-28 | 공급개시 | 주택용-고압 | 1450 |

| 은빛마을 유승한내들 | 2009-06-26 | 공급개시 | 주택용-고압 | 1200 |

| 휴먼시아5단지 | 2009-09-28 | 공급개시 | 주택용-고압 | 1150 |

| 휴먼시아6단지 | 2009-08-26 | 공급개시 | 주택용-고압 | 1150 |

| 휴먼시아4단지 | 2009-09-29 | 공급개시 | 주택용-고압 | 700 |

※ 별도의 계약기간은 없습니다.

- 열공급

| 고객명 | 공급일(계약일) | 계약상태 | 계약종별 | 계약면적(㎡) |

| 양주 우미린 | 2010-02-11 | 공급개시 | 주택용-단일 | 58,848 |

| 우남퍼스트빌 | 2010-04-23 | 공급개시 | 주택용-단일 | 43,752 |

| 유승9단지 | 2009-07-13 | 공급개시 | 주택용-단일 | 51,676 |

| 은빛마을 유승한내들 | 2009-08-28 | 공급개시 | 주택용-단일 | 33,321 |

| 한양1단지 | 2009-05-28 | 공급개시 | 주택용-단일 | 69,103 |

| 한양2단지 | 2009-09-18 | 공급개시 | 주택용-단일 | 59,258 |

| 한양3단지 | 2009-06-26 | 공급개시 | 주택용-단일 | 72,805 |

| 해동마을 신도브래뉴 | 2009-06-09 | 공급개시 | 주택용-단일 | 101,662 |

| 휴먼시아4단지 | 2009-09-28 | 공급개시 | 주택용-단일 | 16,995 |

| 휴먼시아5단지 | 2009-06-26 | 공급개시 | 주택용-단일 | 27,121 |

| 휴먼시아6단지 | 2009-09-28 | 공급개시 | 주택용-단일 | 23,577 |

| 휴먼시아7단지 | 2009-08-26 | 공급개시 | 주택용-단일 | 34,986 |

| 휴먼시아8단지 | 2009-09-29 | 공급개시 | 주택용-단일 | 53,169 |

※ 별도의 계약기간은 없습니다.

6. 시장위험과 위험관리

[가스 도입·판매 사업 부문]

가. 주요 시장위험 내용

외화표시 자산 및 부채의 환율변동에 의한 리스크를 최소화하여 재무구조의 건전성 및 예측 가능 경영을 통한 경영의 안정성 실현을 목표로 환리스크 관리에 만전을 기하고 있습니다. 특히 한국가스공사는 LNG 수입결제대금에 의한 외화 지출이 많은 현금흐름을 가지고 있으므로 환율상승에 따른 환차손이 환리스크 관리의 주 대상입니다. 또한, 최근 해외 자원개발투자가 증가하고 있어 외화표시 해외자산에 대한 헤지도 주요한 환관리대상이 되고 있습니다.

나. 위험관리방식

보다 체계적이고 효율적인 환리스크 관리를 위하여 재무위험 관리규정 제정, 재무위험관리위원회 운영 및 재무위험관리시스템을 도입하여 환리스크 관리에 만전을 기하고 있습니다.

- 재무위험관리규정 : 한국가스공사는 환리스크 관리를 위한 외환거래에 있어 외환거래 원칙을 사규로 명문화하여 엄격히 시행하고 있으며 그 주요 내용은 ① 외환거래는 외환의 실 수요와 공급에 의한 원인거래를 원칙으로 하며 투기적 거래를 금지하고 ② 환위험 관리의 기본 정책은 Var한도 범위내에서 헤지하는 것을 목표로 하여 환위험을 최소화하며 ③ 회사의 환위험 관리는 주관부서에서 집중하여 관리하며, 주관부서는 환포지션을 파악하여 재무위험관리지침에 따라 Hedge 거래를 시행하고 있습니다.

- 위험관리조직 : 한국가스공사는 환위험관리조직을 재무위험관리위원회, 환위험관리 주관부서로 세분화하여 운영하고 있습니다. 첫째 재무위험관리위원회는 환위험관리에 관한 최고의사결정기구로서 매분기 1회 이상 정기적으로 개최하여 ① 환위험관리 기본계획 ② 재무위험관리지침 개정 ③ 파생상품거래에 관한 승인 및 보고 ④ 환위험 관리 각종 한도의 설정 및 변경 등에 관한 사항 등을 심의·의결하며, 둘째 환위험 관리 주관부서는 환위험관리를 주관하는 부서로서 ① 외환거래와 외환거래 관련 업무 ② 외화 포지션 관리 및 환위험 측정, 관리, 분석 및 보고 ③ Hedge거래시행 등의 업무를 수행하고 있습니다.

- 파생상품계약 운용 : 한국가스공사는 파생상품계약을 환위험헤지 목적으로 운용하고 있습니다. 현금흐름위험회피회계를 적용하여 위험회피대상인 외화사채 및 차입금과 위험회피수단인 파생상품계약에 대하여 외환손익을 자본항목인 기타포괄손익누계액으로 계상하여 당기손익에 영향을 주지 않도록 관리하고 있습니다. 또한 파생상품으로 헤지되지 않는 외화부채는 당사의 해외투자자산과 매칭하여 헤지하고 있습니다.

다. 환관리관련 추진사항

위의 환위험 관리 현황에서와 같이 규정 및 조직을 완비하여 체계적인 환리스크 관리를 적극적으로 수행하고 있으며 보다 완전하고 체계적인 환리스크 관리를 위하여 전문교육을 통한 외환 전문인력을 양성하고 있으며, 2011년 부터는 IFRS 도입에 따라 해외순투자위험회피회계를 새로이 도입하는 등 체계적이고 효과적인 환관리방안을 지속적으로 연구, 도입하고 있습니다.

라. 금융위험관리

1) 신용위험

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 연결실체가 재무손실을 입을 위험을 의미합니다.

연결실체의 매출채권은 정상적인 영업과정에서 판매된 상품과 관련하여 고객으로부터 수취할 금액입니다. 매출채권에 대해 발생할 것으로 예상되는 손실은 매출채권 회수에 대한 과거 경험자료를 근거로 개별분석 및 집합분석 방법을 통하여 추정하고 있습니다. 연결실체는 금융상품의 당사자 중 일방이 의무를 이행하지 않아 상대방에게 재무손실을 입힐 신용위험에 노출되어 있습니다. 연결실체의 경영진은 신용위험을 관리하기 위하여 신용도가 우수한 거래처와 거래하고 있으며, 금융자산의 위험통제를 위한 정책과 절차를 마련하여 운영하고 있습니다. 금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 당분기말과 전기말 현재 연결실체의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구 분 | 제 31(당) 기 3분기 | 제 30(전) 기 |

| 현금 및 현금성자산 | 561,171 | 242,746 |

| 만기보유금융자산 | 2,035 | 1,569 |

| 당기손익인식금융자산 | 73,253 | 57,408 |

| 단기금융상품 | 99,661 | 61,582 |

| 대여금 및 수취채권 | 365,912 | 346,202 |

| 매출채권 및 기타채권(주1) | 4,390,713 | 8,255,271 |

| 파생금융자산 | 5,417 | 1,349 |

| 합 계 | 5,498,162 | 8,966,127 |

| (주1) | 연결실체는 매출채권 신용위험 감소를 위해 매출거래처로부터 백지수표 징구 및 예금채권 양수도 계약 등을 체결하여 관리하고 있습니다. |

2) 유동성위험

유동성위험이란 연결실체가 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 위험을 의미합니다. 연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석, 검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결실체의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

① 당분기말 현재 금융부채의 계약상 만기는 다음과 같습니다.

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상현금흐름 | 1년이내 | 1년 ~ 5년 | 5년 초과 |

| 비파생금융부채: | |||||

| 사채 | 20,693,391 | 25,832,016 | 3,206,437 | 11,970,881 | 10,654,698 |

| 차입금 | 5,117,034 | 5,169,244 | 4,815,925 | 249,573 | 103,746 |

| 금융리스부채 | 2,459,428 | 2,715,231 | 309,454 | 1,218,387 | 1,187,390 |

| 매입채무및기타채무(주1) | 1,864,824 | 1,864,824 | 1,831,307 | 33,517 | - |

| 지급보증 | 4,226 | 246,401 | 246,401 | - | - |

| 합 계 | 30,138,903 | 35,827,716 | 10,409,524 | 13,472,358 | 11,945,834 |

| 파생금융부채: | |||||

| 파생금융부채 | 284,283 | 428,813 | 83,123 | 308,152 | 37,538 |

(주1) 금융리스 부채는 별도로 표시하였으므로 제외하였습니다.

② 전기말 현재 금융부채의 계약상 만기는 다음과 같습니다.

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상현금흐름 | 1년이내 | 1년 ~ 5년 | 5년 초과 |

| 비파생금융부채: | |||||

| 사채 | 19,180,054 | 24,048,031 | 2,950,057 | 11,481,622 | 9,616,352 |

| 차입금 | 5,145,988 | 5,207,411 | 4,773,077 | 307,153 | 127,181 |

| 금융리스부채 | 2,623,085 | 2,978,580 | 298,293 | 1,212,119 | 1,468,168 |

| 매입채무및기타채무(주1) | 3,046,407 | 3,050,110 | 2,934,987 | 115,123 | - |

| 지급보증 | 2,047 | 180,470 | 180,470 | - | - |

| 합 계 | 29,997,581 | 35,464,602 | 11,136,884 | 13,116,017 | 11,211,701 |

| 파생금융부채: | |||||

| 파생금융부채 | 215,171 | 282,093 | 60,195 | 212,659 | 9,239 |

(주1) 금융리스 부채는 별도로 표시하였으므로 제외하였습니다.

3) 환위험

연결실체의 기능통화인 원화 외의 통화로 표시되는 대여, 구매 및 차입 등에 대하여 환위험에 노출되어 있습니다. 이러한 거래들이 표시되는 주된 통화는 USD, CHF, JPY,CAD등입니다. 연결실체는 외화자산ㆍ부채 및 LNG수송선에 대한 금융리스부채 인식과 관련하여 환율변동위험에 노출되어 있습니다. 연결실체는 외화부채에서 발생하는 환율변동위험을 회피하고자 통화선도 등 파생상품을 이용하고 있습니다.

그 밖의 외화로 표시된 기타의 화폐성 자산 및 부채와 관련하여 연결실체는 화폐성 자산과 부채의 금액을 일치시키는 등 순 노출위험을 허용가능한 수준으로 유지하고 있습니다.

당분기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

(당분기말)

| (단위: 백만원) | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 항 목 | USD | EUR | AUD | CAD | JPY | CHF | MYR | THB | CNY | MXN | RUB | HKD | AED | MZN | IDR |

| 자산: | |||||||||||||||

| 현금및현금성자산 | 484,156 | 1,031 | 27,507 | 9,432 | - | - | 25 | 1 | 48 | 1,000 | 58 | - | 2 | 213 | 39 |

| 매출채권및기타채권 | 334,789 | 165 | 35,826 | 4,106 | - | - | - | - | - | 716 | 37 | - | - | - | - |

| 대여금및수취채권 | 247,760 | 10,657 | 18,363 | - | - | - | - | - | - | 146 | 1,132 | - | - | - | - |

| 미수금 | 43,423 | - | 2,208 | 1,630 | - | - | - | - | - | - | - | - | - | - | - |

| 매도가능금융자산 | 12,516 | - | 5,727 | - | - | - | - | - | - | - | - | - | - | - | - |

| 외화자산 합계 | 5 | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| 1,122,649 | 11,853 | 89,631 | 15,168 | - | - | 25 | 1 | 48 | 1,862 | 1,227 | - | 2 | 213 | 39 | |

| 부채: | |||||||||||||||

| 매입채무및기타채무 | 1,427,591 | 548 | 55,686 | 11,611 | - | - | - | - | - | 3 | - | - | - | - | 1 |

| 차입금 | 120,188 | - | 15,019 | 183,305 | - | - | - | - | - | - | - | - | - | - | - |

| 사채 | 4,947,760 | 127,715 | 300,222 | 312,840 | 527,362 | 1,128,277 | - | - | 28,120 | - | - | 138,016 | - | - | - |

| 리스부채 | 2,459,428 | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| 금융보증부채 | 557 | - | - | 1,331 | - | - | - | - | - | - | - | - | - | - | - |

| 기타금융부채 | 78 | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| 외화부채 합계 | 8,955,602 | 128,263 | 370,927 | 509,087 | 527,362 | 1,128,277 | - | - | 28,120 | 3 | - | 138,016 | - | - | 1 |

| 순노출 | (7,832,953) | (116,410) | (281,296) | (493,919) | (527,362) | (1,128,277) | 25 | 1 | (28,072) | 1,859 | 1,227 | (138,016) | 2 | 213 | 38 |

(전기말)

| (단위: 백만원) | ||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 항 목 | USD | EUR | AUD | CAD | JPY | CHF | GBP | MYR | THB | CNY | MXN | RUB | HKD | SGD | AED | MZN |

| 자산: | ||||||||||||||||

| 현금및현금성자산 | 39,666 | 322 | 27,634 | 7,218 | - | - | - | 16 | 2 | 19 | 38 | - | - | - | 103 | 842 |

| 매출채권및기타채권 | 430,785 | 6,334 | 5,924 | 4,900 | - | - | - | - | - | - | - | 11 | - | - | - | - |

| 대여금및수취채권 | 290,015 | - | 9,805 | - | - | - | - | - | - | - | 17 | 150 | - | - | - | - |

| 미수금 | 18,311 | - | 463 | 1,428 | - | - | - | - | - | - | - | - | - | - | - | - |

| 매도가능금융자산 | 82 | - | 3,340 | - | - | - | - | - | - | - | - | 102 | - | - | - | - |

| 기타금융자산 | 60 | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| 외화자산 합계 | 778,919 | 6,656 | 47,166 | 13,546 | - | - | - | 16 | 2 | 19 | 55 | 263 | - | - | 103 | 842 |

| 부채: | ||||||||||||||||

| 매입채무및기타채무 | 2,087,372 | 15,863 | 76,231 | 35,915 | - | - | 308 | - | - | - | 360 | - | - | - | - | - |

| 차입금 | 1,069,033 | - | 15,595 | 216,716 | - | - | - | - | - | - | - | - | - | - | - | - |

| 사채 | 4,252,267 | 84,976 | 333,429 | 322,815 | 486,525 | 762,515 | - | - | - | 27,501 | - | - | 137,489 | 35,019 | - | - |