|

|

대표이사 등 확인서_20130902(정정) |

정 정 신 고 (보고)

| 2013년 09월 02일 |

1. 정정대상 공시서류 : 증권신고서(합병)

2. 정정대상 공시서류의 최초제출일 : 2013년 08월 02일

3. 정정사항

금번 정정신고서는 2013. 08. 13. 금융감독원의 1차 정정요구에 따른 정정보완사항 기재후 일부 문구 수정입니다.

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2013-08-02 | 증권신고서(합병) | 최초 제출일 |

| 2013-08-23 | [정정]증권신고서(합병) | 금감원 1차 정정요구 |

| 2013-08-30 | [정정]증권신고서(합병) | 2회 정정 |

| 2013-09-02 | [정정]증권신고서(합병) | 3회 정정 |

※ 2013-08-23 금감원 1차 정정요구에 따른 정정보완사항은 ‘파란 글씨체’를 사용하여 기재하였고, 이후 추가 정정내용은 ‘초록 글씨체’으로 기재하였습니다.

금번 추가 정정내용은 ‘적색 글씨체’으로 기재하였습니다.

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| 제1부 합병의 개요 투자위험요소 (사업위험 BOX) |

금감원 정정요구에 따른 정정보완사항 기재 |

(12) 영화산업은 하나의 영상 콘텐츠가 극장상영, 비디오판매, DVD, TV나 케이블TV 및 위성방송 상영 등 다양한 매체에 걸쳐 일어나는 창구화(windowing) 과정을 통해 반복 판매되어 부가가치를 증가시킨다는 성격을 가지고 있습니다. 영화는 이러한 창구화 과정에서 가장 처음으로 이용되는 영상물이며, 최초 상영에서의 그 흥행 여부가 후속 창구(window)의 성과에 직접적인 영향을 미치게 됩니다. 따라서, 상품으로서의 영화는 일반 재화에 비해 정확한 수요 예측이 매우 어렵다는 리스크의 측면이 있습니다. 또한 외식산업은 점포 위치는 집객력을 좌우하며, 매출 및 수익성을 결정하는 중요한 요인입니다.양호한 입지선정을 위해서는 상권분석을 통하여 경제성을 고려해야 하며, 입지선정 후에는 입지 특성에 맞는 규모의 경제와 경영관리를 고려한 효율적인 투자가 이루어져야 합니다. 그러나, 당사의 크리스탈밸리는 현지 상권과 타겟 시장에 대한 정확한 분석이 어렵습니다.생산과 판매가 같이 이루어지는 서비스산업이며, 고객, 종업원, 경영주가 종합적으로 서비스의 범위를 결정하고 제공하게 됩니다.그리고, 서비스업의 특성상 생산의 자동화에 대한 한계성 내포하고 있어 인적 의존성이 높은데도 불구하고,식당 종사원의 직업윤리관이 제대로 정립되지 않아 높은 이직률을 보이고 있고, 전문적인 교육 및 훈련의 부재 등으로 외식업을 발전시킬 수 있는 우수한 인적자원의 부족현상이 심각합니다. |

(12) 당사의 자회사인 (주)제이와이피픽쳐스(JYP Pictures)는 영화와 드라마를 기획, 제작하는 회사입니다. 영화산업은 하나의 영상 콘텐츠가 극장 상영, 비디오 판매, DVD, TV나 케이블TV 및 위성방송 상영 등 다양한 매체에 걸쳐 일어나는 창구화(windowing) 과정을 통해 반복 판매되어 부가가치를 증가시킵니다. 영화는 최초 상영에서 그 흥행 여부가 후속 창구(window)의 성과에 직접적인 영향을 미치게 되기 때문에 상품으로서의 영화는 일반 재화에 비해 정확한 수요 예측이 매우 어렵다는 위험이 있습니다. 또한, 당사의 미국 자회사인 JYP Foods, Inc.에서는 크리스탈밸리(Kristalbelli)라는 퓨전 한식당을 운영하고 있습니다. 외식산업에 있어서 점포의 위치는 집객력을 좌우하며, 매출 및 수익성을 결정하는 중요한 요인이지만, 크리스탈밸리(Kristalbelli)는 미국 현지 상권과 타겟 시장에 대한 정확한 분석이 어려워서 현재의 적자를 개선시키기 쉽지 않습니다. |

| 제1부 합병의 개요 투자위험요소 (회사위험-공통위험) |

금감원 정정요구에 따른 정정보완사항 기재 | (2) 2013년 반기말 현재 합병법인 주식회사 제이와이피엔터테인먼트는 종속기업 JYP Foods, Inc.에 대하여 Standby LC 형태의 담보제공(한도 US$ 1,900,000)으로 정기예금 1,950백만원과 보통예금 550백만원이 질권설정되어 있습니다. 한편 본 종속기업은 영업적자누적으로 은행차입금 상환능력이 의문시 되고 있습니다. 본 종속기업의 2013년 반기말 은행차입금 2,103,951천원(US$ 1,900,000)에 대한 보증채무를 보증손실로 인식하고 지급보증충당부채에 반영하였습니다. ~중략~ |

(2) 2013년 반기말 현재 합병법인 주식회사 제이와이피엔터테인먼트는 종속기업 JYP Foods, Inc.에 대하여 Standby LC 형태의 담보제공(한도 US$ 1,900,000)으로 총 25억원의 정기예금이 질권설정되어 있습니다. 한편 본 종속기업은 영업적자 누적으로 은행차입금 상환능력이 의문시 되고 있습니다. 본 종속기업의 2013년 반기말 US$ 1,900,000에 대한 보증채무를 전액 보증손실로 인식하고 지급보증충당부채에 반영하였습니다. ~중략~ |

| // | // |

(3) 2013년 상장사 비상장사의 각각 개별손익을 합산한 영업손실이 5.1억원 당기순손실이 7억원, 연결합산손익으로 볼때 영업손실 16억원 당기 순손실 31억원의 실적입니다. |

(3) 2013년 반기 합병법인과 피합병법인의 개별손익을 단순 합산하였을 때 영업손실이 5.1억원 당기순손실이 7억원, 연결손익을 단순 합산하였을 때 영업손실 16억원, 당기순손실 31억원입니다. 따라서, 합병 이후에도 실적이 개선되지 않을 수 있습니다. |

| 제1부 합병의 개요 투자위험요소 (회사위험-합병법인) |

금감원 정정요구에 따른 정정보완사항 기재 | (2) 당사는 2012년 매출액이 2011년 연환산 매출액 대비 33.44% 감소하고, 2013년 반기 연환산 매출액이 2012년 매출액 대비 23.91% 감소하는 등 최근 3년간 매출액이 감소하고 있습니다. 2012년에는 그룹 Miss A의 활발한 활동에도 불구하고 비(정지훈)의 입대로 매니지먼트매출이 정체되었고, 2013년 반기에는 JYP Nation in Japan 공연매출이 발생하지 않았기 때문입니다. 당사의 매출원가율은 2011년 82.15%, 2012년 78.55%, 2013년 66.41%로 개선되는 것으로 나타나는데, 이는 2012년 공연매출원가율의 개선 및 2013년 반기 공연매출원가의 미발생에서 기인하는 것입니다. |

(2) 당사는 2011년 임시 주주총회에서 결산시기를 6월에서 12월로 변경함에 따라 2011년 회계기간이 2011.07.01~2011.12.31 6개월임에 따라 연간 매출액을 비교하기 위하여 2011년 매출액을 단순히 2배한 연환산 매출을 산정하여 비교하였습니다. 2012년에는 그룹Miss A의 활발한 활동에도 불구하고 비(정지훈)의 입대로 매니지먼트매출이 정체되었고, 2013년 반기에는JYP Nation in Japan 공연매출이 발생하지 않았기 때문입니다 |

| (4) 당사는 증권신고서 제출일 현재 관련 규정에 따라 관리종목이나 상장폐지 지정사유에 해당되지는 않지만, 2013년 또는 2014년 중 재무건전성이 악화되거나 영업손실, 법인세비용차감전순손실이 재차 발생하게 될 경우 관리종목이나 상장폐지 요건을 충족하게 될 가능성이 존재합니다. |

(4) 당사는 증권신고서 제출일 현재 관련 규정에 따라 관리종목이나 상장폐지 지정사유에 해당되지는 않지만, 2013년 반기말 연결재무제표 기준으로6.23%의 일부 자본잠식되어 있습니다. 현재 규정에 의하면 자본잠식50% 이상이면 관리종목에 편입됩니다. 당사가 2013년과 2014년 중 재무건전성이 악화되거나 영업손실, 법인세비용차감전순손실이 재차 발생하게 될 경우 관리종목이나 상장폐지 종목으로 편입될 가능성이 있습니다. |

||

| // | // | (8) 증권신고서 제출일 현재 당사는 단기대여금 663,150천원(대손율 100%), 미수금 111,833천원(대손율:84.2%), 장기매출채권 486,232천원(대손율 100%)에 대하여 대금이 회수되지 않을 경우에 회사의 수익성과 현금흐름에 악영향을 줄 수 있습니다. [정정전 01-1] |

(8) 증권신고서 제출일 현재 당사는 단기대여금 663,150천원(대손충당금 663,150천원 설정), 미수금 111,833천원(대손충당금 94,166천원 설정), 장기매출채권 486,232천원(대손충당금 486,232천원 설정) 입니다. 단기매출채권 등 대손충당금이 설정되지 않은 잔여 채권의 경우에도 채권 회수에 차질이 생길 경우, 회사의 수익성과 현금흐름에 악영향을 줄 수 있습니다. |

| // | // | - | (11) 당사의 종속회사인 JYP Foods, Inc.는 완전자본잠식 상태이고, 2013년 반기 영업손실은 402,219천원이고 반기순이익은 154,401천원입니다. JYP Foods, Inc.의 반기순이익은 매출증가에 기인한 것이 아니라 채무면제이익의 발생으로 인한 것 입니다. (주)제이와이피픽처스의 2013년 반기 영업손실은 59,880천원이고 반기순손실은 59,761천원 입니다. 향후 당사의 종속회사인 JYP Foods, Inc.와 (주)제이와이피픽쳐스의 손실이 지속될 경우에는 당사의 재무상태와 수익성에 부정적인 영향을 미칠 수 있습니다. |

| 제1부 합병의 개요 투자위험요소 (회사위험-피합병법인) |

금감원 정정요구에 따른 정정보완사항 기재 | - | (1) 당사는 2013년 상반기 개별 기준 재무제표로는 영업이익 1,329백만원, 순이익 2,201백만원을 기록하였지만 연결 기준 재무제표로는 영업이익 705백만원, 순손실은 437백만원을 기록하였습니다. 당사의 연결자회사가 실적이 부진할 경우, 당사의 연결재무제표에 악영향을 미칠 수 있습니다. |

| // | // | (5) 당사는 2010년부터 2013년 반기까지 2PM, 2AM, 원더걸스, Miss A의 매출을 합한 금액이 전체 매출액의 90%를 상회하고 있으며, 특히 2PM의 전체 매출액에서 차지하는 비중이 2010년 42.83%에서 2013년 반기 79.91%로 증가하였습니다.당사는 전체 매출에서 큰 비중을 차지하고 있는 주요 아티스트에 대한 의존도가 높은 편입니다. 따라서 향후 아티스트 재계약 여부, 인기도 변화, 아티스트 관련 이슈 등에 따라 당사의 매출과 수익이 크게 변동할 수 있는 위험이 존재합니다. 특정 아티스트에 편중된 매출구조가 갖는 위험성에 대응하기 위해서는 기존 아티스트 계약의 안정성을 유지하고, 신규 아티스트 개발 노력이 필요합니다.당사는 기존 아티스트 계약의 안정성을 유지하기 위해 아티스트 중심의 엔터테인먼트 프로그램을 통해 가족적인 분위기를 유지하고, 수익배분비율을 탄력적으로 조정하고 있습니다. |

(5) 당사는 2010년부터 2013년 반기까지 2PM, 2AM, 원더걸스, Miss A의 매출을 합한 금액이 전체 매출액의 90%를 상회하고 있으며, 특히 2PM의 전체 매출액에서 차지하는 비중이 2010년 42.83%에서 2013년 반기 79.91%로 증가하였습니다.당사는 전체 매출에서 큰 비중을 차지하고 있는 주요 아티스트에 대한 의존도가 높은 편입니다. 따라서 향후 아티스트 재계약 여부, 인기도 변화, 아티스트 관련 이슈 등에 따라 당사의 매출과 수익이 크게 변동할 수 있는 위험이 존재합니다 |

| // | // | (8) 당사의 미국 자회사인 JYP Entertainment Incorporation의 경우 지속적인 손실로 인하여 완전 자본잠식 상태이며, 향후에도 영업손실이 지속될 경우에는 당사의 재무상태와 수익성에 부정적인 영향을 미칠 수 있습니다. 계속 손실이 지속될 경우 재무건전성에 악영향을 줄 수 있습니다. |

(8) 당사의 미국 자회사인 JYP Entertainment Incorporation의 경우 지속적인 손실로 인하여 완전 자본잠식 상태(2013년 반기말 자본잠식 금액: 99.8억원)이며, 미국시장 내에서의 음반 출시 등의 구체적인 사업계획 및 자금투자계획은 존재하지 않기 때문에 향후에도 영업손실이 지속될 수 있고, 당사의 재무상태와 수익성에 부정적인 영향을 미칠 수 있습니다. |

| // | // | (9) 미국 자회사인JYP Entertainment Incorporation에 대하여 운용자금 목적의 장기대여금과 원더걸스 미국 마케팅 비용 목적의 미수금이 존재하고 있습니다. 장기대여금의 경우 전액 대손충당금 설정으로 당사의 미치는 영향은 없으나, 미수금 회수가 원활히 이루어 지지 않을 경우 당사의 현금흐름이 악화되어 당사의 재무성과에 부정적인 영향을 미칠 수 있습니다. [정정전 02-1] |

(9) 당사의 미국 종속회사인 JYP Entertainment Incorporation은 2013년 반기말로 완전자본잠식(-99.8억원)을 시현하고 있습니다. 관련하여 운용자금 목적과 원더걸스 미국 마케팅 비용 목적으로 총 10,047백만원을 송금하였습니다. 그 세부 내역으로는 장기대여금 6,532백만원(대손충당금 6,532백만원)과 미수금 3,515백만원(대손충당금 없음)이고 장기대여금의 경우 미국법인의 지속적인 손실로 인해 해당 지분법 투자주식 장부가액이 영(0원)임에 따라 미인식된 지분법손실을 반영하기 위해 장기대여금에 전액 대손충당금을 설정하였으며, 미수금의 경우에는 대손충당금을 설정하지 않았습니다. 당사는 동 미수금과 관련하여 최대주주인 박진영씨의 건물 및 토지를 담보로 제공받고 있습니다. 향후 장기대여금과 미수금의 회수가 원활히 이루어 지지 않을 경우 당사의 현금흐름과 수익성에 부정적인 영향을 미칠수 있습니다. [정정후 02-2] |

| // | // | (12) 2012년 말 기준으로 당사의 매출채권 잔액 중 83.5%가 3개월 이내의 정상적인 매출채권으로 구성되어 있으며, 당사는 매출채권 연령 분석에 따른 기준을 통해 대손충당금을 설정하고 있습니다. 또한 1년 미만 매출채권의 경우 총액의 1%를 대손충당금으로 설정하고, 1년 이상 매출채권의 경우 100%의 대손충당금을 설정하고 있습니다. 당사는 매출과 관련해서 거래처로 부터 담보를 제공받지 않고 있기 때문에 3개월 이상의 채권중 일부는 채권을 회수 하지 못할 위험이 놓여 있습니다. [정정전 03-1] |

(12) 2013년 반기말 당사의 매출채권은 총3,819백만원입니다. 매출채권중 3개월 미만의 정상적인 미회수 채권은 3,028백만원(대손충당금 29백만원 설정), 3개월 이상 1년 미만의 매출채권은 168백만원(대손충당금 2백만원 설정), 1년 이상 회수되지 않은 채권은 623백만원(대손충당금 623백만원 설정)입니다. 1년 미만의 매출채권(3,196백만원)에서도 추가적인 대손이 발생할 수 있으며 당사의 수익성과 현금흐름에 부정적인 영향을 줄 수 있습니다. [정정후 03-2] |

| // | // | (13) 2011년부터 2013년 반기까지 발생한 장기매출채권은 440천원이며, 미수금은 56,149천원입니다. 당사는 장기매출채권과 미수금에 대해 회사의 대손설정기준에 따라 대손충당금을 각각 440천원, 18천원을 설정하고 있습니다. 당사 종속법인인 미국법인의 장기대여금은 총 6,531,652천원이며, 미국법인의 지속적인 손실에도 불구하고 장부가액이 영(0)임에 따라 미인식된 지분법손실을 대손충당금으로 설정하였습니다. [정정전 04-1] |

(13) 2013년 반기말 기준 총 매출채권 3,819백만원 중 2011년부터 2013년 반기까지 발생한 1년이상의 장기매출채권은 0.4백만원이며, 전액 대손충당금을 설정하였습니다. 그외 1년미만의 매출채권은 회사 대손설정 기준에 따라 31백만원설정 하였습니다. 2013년 반기말 기준 총 미수금 3,720백만원 중 2011년부터 2013년 반기까지 발생한 미수금은 856백만원이며, 이때 발생한 미수금에 대해 회사 대손설정기준에 따라 대손충당금을 18천원 설정하였습니다. 2013년 반기말 기준 총 장기대여금은 6,532백만원이며 전액 당사의 종속법인인 JYP Entertainmnet Incorporation에게 지급한 금액입니다. 장기대여금에 대해 대손충당금을 전액 설정하였으나, 이는 미국법인의 지속적인 손실로 인해 지분법투자주식 장부가액이 영(0원)임에 따라 미인식된 지분법손실을 손실로 인식하기 위해 대손충당금을 설정하였습니다. 위 금액들이 회수되지 않을 경우 당사의 수익성과 현금흐름에 부정적인 영향을 줄 수 있습니다. [정정후 04-2] |

| // | 자진 문구수정 |

- | (14) 현재 피고로 계류중인 소송사건은 명의개서 청구권과 손해배상건 총 2건입니다. 첫번째 소송인 명의개서 청구권은 당사의 3대 주주인 (주)미디어코프는 당사의 기명식 보통주 500,000주(18.4%)를 보유하고 있으며 그 주권에 대해 수차례 소유권 분쟁 소송이 있었으나 대법원의 판결로 인하여 현재까지 500,000주의 주주는 아직까지 (주)미디어코프입니다. 이후 2013년 3월 22일 원고 (주)퍼쉬는 당사를 피고로 하여 "명의개서 청구"소송(소가 250백만원)을 제기하였으며 현재 서울중앙지방법원에서 1심 진행중입니다. 두번째 소송인 손해배상 청구건은 2012년 1심 승소하였으나 원고의 항소로 소송이 진행중입니다. |

[정정전 01-1]

| [(주)제이와이피엔터테인먼트 미수금] |

| (단위: 천원) |

| 거래처 | 2011년 | 2012년 | 2013년 반기 | 합계 | 대손인식 | 대손인식사유 |

|---|---|---|---|---|---|---|

| 에이프릴샤워필름 | 44,938 | 44,938 | 44,938 | 영세한 업체, M/V제작 Quality 떨어짐 회수가능 자산 없음. | ||

| 정자춘 | 49,228 | 49,228 | 49,228 | 원천징수 관련 구상권 행사 미수금으로 회수불가능 판단 | ||

| 합계 | 49,228 | 44,938 | 0 | 94,166 | 94,166 |

[정정후 01-2]

| [(주)제이와이피엔터테인먼트 미수금] |

| (단위: 천원) |

| 거래처 | 2011년 | 2012년 | 2013년 반기 |

합계 | 대손충당 | 대손충당사유 |

|---|---|---|---|---|---|---|

| 미수금 | 미수금 | 미수금 | ||||

| 정자춘(아라리온 대표이사) | 49,228 | 49,228 | 49,228 | 원천징수 관련 구상권 행사 미수금으로 회수불가능 판단 | ||

| 에이프릴샤워필름 | 44,938 | 44,938 | 44,938 | 영세한 업체, M/V제작 Quality 떨어짐 회수가능 자산 없음. | ||

| 뱀뱀(연습생) | 800 | 2,200 | 1,200 | 4,200 | - | |

| 박진영 | 3,087 | 3,087 | - | |||

| 백예린 | 466 | 2,157 | 2,623 | - | ||

| 박지민(아티스트) | 371 | 1,507 | 1,878 | - | ||

| 15& | 299 | 845 | 1,144 | - | ||

| 이선미(연예인) | 222 | 253 | 597 | 1,072 | - | |

| Meng Jia(Miss-A) | 946 | 946 | - | |||

| 이민영(Miss-A) | 565 | 565 | - | |||

| Wang Fei Fei(Miss-A) | 502 | 502 | - | |||

| 김수현(831109) | 450 | 450 | - | |||

| 백승호(직원/860705) | 275 | 275 | - | |||

| 최소정(790408)외 10명 | 0 | 415 | 510 | 925 | 0 | - |

| 합계 | 50,250 | 48,942 | 12,641 | 111,833 | 94,166 | - |

[정정전 02-1]

| [JYP Entertainment Incorporation에 대한 미수금 및 대손충당금 내역] |

| (단위: 백만원) |

| 구분 | 2010년 | 2011년 | 2012년 | 2013년 반기 |

|---|---|---|---|---|

| 미수금 | 2,715 | 3,368 | 3,336 | 3,515 |

| (대손충당금) | - | - | - | - |

[정정후 02-2]

| [JYP Entertainment Incorporation에 대한 미수금 및 대손충당금 내역] |

| (단위: 백만원) |

| 구분 | 2010년 | 2011년 | 2012년 | 2013년 반기 |

|---|---|---|---|---|

| 미수금 | 2,715 | 3,368 | 3,336 | 3,515 |

| (대손충당금) | - | - | - | - |

| *주) 보고기간말(2013년 6월말) 이후 7월에 "Diamond Tears"(헤드셋) 로열티로 일부 회수된 미수금은 50,460,454원 입니다. |

[정정전 03-1]

| [(주)제이와이피 매출채권 연령 분석] |

| (단위: 백만원) |

| 구분 | 매출채권 총액 |

3월 미만 | 3월 이상 ~ 6월 미만 |

6월 이상 ~ 1년 미만 |

1년 이상 |

|---|---|---|---|---|---|

| 2012년말 | 4,426 | 3,694 | 93 | 17 | 622 |

| 2013년 반기말 | 3,819 | 3,028 | 93 | 75 | 623 |

[정정후 03-2]

| [(주)제이와이피 매출채권 연령 분석] |

| (단위: 백만원) |

| 구분 | 매출채권 총액 |

3월 미만 | 3월 이상 ~ 6월 미만 |

6월 이상 ~ 1년 미만 |

1년 이상 |

|---|---|---|---|---|---|

| 2012년말 | 4,426 | 3,694 | 93 | 17 | 622 |

| 2013년 반기말 | 3,819 | 3,028 | 93 | 75 | 623 |

| 대손충당금설정금액 | 654 | 29 | 1 | 1 | 623 |

[정정전 04-1]

| [장기매출채권] |

| (단위:천원) |

| 거래처 | 거래내용 | 2011년 | 2012년 | 2013년 반기 | 총계 | 대손상각설정액 | 설정이유 |

|---|---|---|---|---|---|---|---|

| 한국방송공사 | 방송출연료 | 440 | 440 | 440 | 회사의 대손설정 기준 적용 | ||

| *매출채권의 대손설정 기준은 1년미만채권은 1% 설정, 1년 이상의 채권은 100% 입니다. | |||||||

| [장기대여금] |

| (단위:천원) |

| 거래처 | 거래내용 | 2008년~2011년 | 2012년 | 2013년 반기 | 합계 | 대손상각설정액 | 설정이유 |

|---|---|---|---|---|---|---|---|

| JYP Entertainment Incorporation |

운영자금 | 5,422,912 | 662,199 | 446,541 | 6,531,652 | 6,531,652 | 미국법인의 누적된 손실로 미국법인에 대한 종속기업투자 주식금액 장부가액이 0임. 이로 인해 미인식손실을 지분법손실로 반영하기 위해 장기대여금에 대손을 설정함 |

| *2013년 반기에는 추가적인 대여금 지급은 없었으며 위의 446,541천원은 전액 외화환산이익 금액입니다. * 당사의 종속법인 JYP Entertainment Incorporation의 장기대여금에 대한 위험은 위 (8)번에 따로 표시하였습니다. |

|||||||

| [미수금] |

| (단위:천원) |

| 거래처 | 내용 | 2011년 | 2012년 | 2013년 | 합계 | 대손상각설정액 | 설정이유 |

|---|---|---|---|---|---|---|---|

| 김지현 외 8명 | 개인비용 | 1,788 | 1,788 | 18 | 회사 대손 설정기준 적용 | ||

| 김소영 | 개인비용 | 127 | 127 | ||||

| 임재범 | 개인비용 | 2,290 | 173 | 2,463 | |||

| 박진영(주니어) | 개인비용 | 1,739 | 852 | 2,591 | |||

| Nich Khun(쿤) | 개인비용 | 2,258 | 2,258 | ||||

| 옥택연 | 개인비용 | 1,808 | 1,808 | ||||

| 이준호 | 개인비용 | 2,624 | 2,624 | ||||

| 김민준 | 개인비용 | 2,619 | 2,619 | ||||

| 황찬성 | 개인비용 | 1,634 | 1,634 | ||||

| 장우영 | 개인비용 | 974 | 974 | ||||

| 김유빈 | 개인비용 | 331 | 331 | ||||

| 안소희 | 개인비용 | 1,704 | 1,704 | ||||

| 민선예 | 개인비용 | 313 | 313 | ||||

| 박예은 | 개인비용 | 168 | 168 | ||||

| 우혜림 | 개인비용 | 4,652 | 4,652 | ||||

| JOO(정민주) | 개인비용 | 322 | 322 | ||||

| 지상은 | 개인비용 | 109 | 109 | ||||

| 구혜성 | 개인비용 | 6 | 6 | ||||

| 엄연정 | 개인비용 | 275 | 275 | ||||

| 김다영 | 개인비용 | 1,907 | 1,907 | ||||

| 송승종 | 개인비용 | 34 | 34 | ||||

| 박진영 | 개인비용 | 329 | 329 | ||||

| 조해성 | 개인비용 | 386 | 386 | ||||

| 정은경 | 개인비용 | 34 | 34 | ||||

| 노소이 | 개인비용 | 13 | 13 | ||||

| 서민재 | 개인비용 | 53 | 53 | ||||

| 박노영 | 개인비용 | 1,817 | 1,817 | ||||

| 양승진 | 개인비용 | 383 | 383 | ||||

| JYP JAPAN | 업무비 대납 | 13,741 | 13,741 | ||||

| JYP China | 업무비 대납 | 560 | 560 | ||||

| DATZ Entertainment | 항공료 대납 | 9,719 | 9,719 | ||||

| (주)인터파크INT | 회비 | 406 | 406 | ||||

| 합 계 | 1,788 | 4,265 | 50,096 | 56,149 | 18 | ||

| * 미수금의 대손 설정 기준은 연습생 1%, 회수불능이 확정 된 경우 100%를 설정합니다. * 당사의 종속법인인 JYP Entertainment Incorporation의 미수금은 위 (8)번에 따로 표시하였습니다. |

|||||||

[정정후 04-2]

| [매출채권] |

| (단위:천원) |

| 거래처 | 내용 | 2011년이전 | 2011년 | 2012년 | 2013년반기 | 총계 | 대손충당금설정액 | 설정이유 |

|---|---|---|---|---|---|---|---|---|

| 김민준외12명 | 방송출연료 | 2,584 | 19,340 | 21,924 | 219 | 회사 대손설정 기준 | ||

| GOOGLE IRELAND LTD | 출연료 | 37,380 | 37,380 | 374 | 회사 대손설정 기준 | |||

| JYP JAPAN(일본법인) | 출연료 | 1,294,320 | 1,294,320 | 12,943 | 회사 대손설정 기준 | |||

| JYP USA(미국법인) | 출연료 | 12,741 | 12,741 | 127 | 회사 대손설정 기준 | |||

| ATASIA Co.,Ltd.외33업체 | 출연료외 | 1,737,136 | 1,737,136 | 17,371 | 회사 대손설정 기준 | |||

| (주)포이보스 | 출연료 | 9,810 | 9,810 | 9,810 | 회사 대손설정 기준 | |||

| (주)지투인터렉티브 | 출연료 | 2,161 | 2,161 | 2,161 | 회사 대손설정 기준 | |||

| 하랑이벤트 | 출연료 | 500 | 500 | 500 | 회사 대손설정 기준 | |||

| (주)디알엠엔터테인먼트 | 출연료 | 400 | 400 | 400 | 회사 대손설정 기준 | |||

| 주식회사 썸데이 | 출연료 | 800 | 800 | 800 | 회사 대손설정 기준 | |||

| 한국방송공사 | 출연료 | 440 | 660 | 1,100 | 440 | 회사 대손설정 기준 | ||

| 주식회사 스타엠 | 출연료 | 550,000 | 550,000 | 550,000 | 회사 대손설정 기준 | |||

| (주)에이디자인 | 상품 | 7,701 | 20,087 | 27,788 | 278 | 회사 대손설정 기준 | ||

| (주)지아이컨텐츠 | 상품 | 64,542 | 414 | 64,955 | 650 | 회사 대손설정 기준 | ||

| 주식회사미디어래보러토리 | 출연료 | 562 | 562 | 562 | 회사 대손설정 기준 | |||

| (주)썬라이즈미디어 | 출연료 | 6,050 | 6,050 | 6,050 | 회사 대손설정 기준 | |||

| 주식회사 솔트 이노베이션 | 출연료 | 51,513 | 51,513 | 51,513 | 회사 대손설정 기준 | |||

| 합계 | 621,796 | 440 | 74,826 | 3,122,078 | 3,819,140 | 654,199 | ||

| *매출채권의 대손설정 기준은 1년미만채권은 1% 설정, 1년 이상의 채권은 100% 입니다. | ||||||||

| [장기대여금] |

| (단위:천원) |

| 거래처 | 거래내용 | 2011년 이전 | 2012년 | 2013년 반기 | 합계 | 대손충당금설정 | 설정이유 |

|---|---|---|---|---|---|---|---|

| JYP Entertainment Incorporation |

운영자금 | 5,422,912 | 662,199 | 446,541 | 6,531,652 | 6,531,652 | 미국법인의 누적된 손실로 미국법인에 대한 지분법 투자 주식의 장부가액이 0원임. 이로 인해 미국법인의 미인식손실을 지분법손실로 반영하기 위해 장기대여금에 대손을 설정함 |

| *2013년 반기에는 추가적인 대여금 지급은 없었으며 위의 446,541천원은 전액 외화환산이익 금액입니다. * 당사의 종속법인 JYP Entertainment Incorporation의 장기대여금에 대한 위험은 위 (9)번에 따로 표시하였습니다. |

|||||||

| [미수금] |

| (단위:천원) |

| 거래처 | 내용 | 2011년 이전 | 2011년 | 2012년 | 2013년 | 총계 | 대손충당금 설정정 |

설정이유 |

|---|---|---|---|---|---|---|---|---|

| 김지현 외 9명 | 개인비용 | 49,597 | 1,788 | 51,385 | 514 | 회사 대손 설정기준 적용 | ||

| 임용운외 8명 | 개인비용 | 86,099 | 86,099 | 86,099 | 회사 대손 설정기준 적용 | |||

| 김소영외 14명 | 개인비용-소속아티스트 | 4,156 | 20,431 | 24,587 | - | |||

| 지상은외1명 | 미정리 법인카드등_외부용역직 | 12,567 | 109 | 12,676 | - | |||

| 정은경외 10명 | 미정리 법인카드-임직원 | 5,238 | 5,238 | - | ||||

| JYP JAPAN | 업무비 대납 | 13,741 | 13,741 | - | ||||

| JYP China | 업무비 대납 | 560 | 560 | - | ||||

| DATZ Entertainment | 항공료 대납 | 9,719 | 9,719 | - | ||||

| (주)인터파크INT | 회비 | 406 | 406 | - | ||||

| JYP Entertainment Incorporation | 원더걸스 마케팅 비용 | 2,715,435 | 653,054 | -32,709 | 179,616 | 3,515,396 | - | |

| 합 계 | 2,863,697 | 654,842 | -28,444 | 229,712 | 3,719,807 | 86,613 | - | |

| * 미수금의 대손 설정 기준은 연습생 1%, 회수불능이 확정 된 경우 100%를 설정합니다. * 당사의 종속법인인 JYP Entertainment Incorporation의 미수금에 대한 위험은 위 (9)번에 따로 표시하였습니다. |

||||||||

【 대표이사 등의 확인 】

|

|

대표이사 등 확인서_20130902(정정) |

증 권 신 고 서

| ( 합 병 ) | |

| 금융위원회 귀중 | 2013년 08월 02일 |

| 회 사 명 : | 주식회사 제이와이피엔터테인먼트 |

| 대 표 이 사 : | 정 욱 |

| 본 점 소 재 지 : | 서울시 강남구 청담동 125-14번지 3층 |

| (전 화) 02-6347-0163 | |

| (홈페이지) http://www.jypent.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영지원 팀장 (성 명) 배용호 |

| (전 화) 02-6347-0164 | |

| 모집 또는 매출 증권의 종류 및 수 : | 주식회사 제이와이피엔터테인먼트 기명식 보통주 9,612,855주 |

| 모집 또는 매출총액 : | 45,132,354,225원 |

| 증권신고서(합병등) 및 투자설명서 열람장소 | |

| 가. 증권신고서(합병등) | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 나. 투자설명서 | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 서면문서 : 서울시 강남구 청담동 125-14번지 3층 | |

【 대표이사 등의 확인 】

|

|

대표이사 등 확인서_20130902 |

요약정보

Ⅰ. 핵심투자위험

| 사업위험 | 본 합병은 코스닥시장 상장법인 (주)제이와이피엔터테인먼트를 존속법인으로 주권비상장법인 (주)제이와이피를 소멸법인으로 하는 흡수합병으로, 이로 인하여 존속법인 (주)제이와이피엔터테인먼트의 주식가치 변동 및 주가에 대한 부정적인 영향을 미칠 수도 있습니다. 따라서, 투자자 여러분께서는 투자를 결정을 하시기 전 본 증권신고서를 면밀히 검토하시기 바라며, 특히, 아래에 기재된 투자위험요소를 주의깊게 검토하신 후 최종적인 투자 의사 결정을 하시기 바랍니다. (*) 합병법인 (주)제이와이피엔터테인먼트의 재무자료의 경우 피합병법인 (주)제이와이피가 최대주주의 지위를 확보한 2010년 12월 29일 이후 자료부터 작성하였습니다. (*) 합병법인 (주)제이와이피엔터테인먼트는 2011년 02월 16일 임시주주총회를 통해 회계기간을 기존 06월에서 12월로 변경함에 따라 2011년 사업연도의 회계기간은 2011년 07월 01일부터 2011년 12월 31일까지 6개월입니다. (*) 별도로 정한 경우를 제외하고는 별도 재무제표를 기준으로 기재하였습니다. (1) 음악은 기본적으로 수요의 소득탄력성이 큰 문화상품으로서 경기변동에 따른 수요의 변화가 큰 사치재의 성격을 띠고 있으나, 최근 디지털 음원 시장의 발달이 경기변동과 음악 시장의 상관관계를 축소시키고 있는 추세입니다. 하지만 경기변동의 부정적인 요인들이 소비자들의 문화상품 소비를 감소시킬 경우 당사의 성장성 및 수익성에 부정적인 영향을 미칠 수 있습니다. (2) 전세계 음악시장 규모는 2008년부터 최근 5년간 큰 폭으로 감소하고 있는 바, 이는 콘텐츠의 빠른 디지털화로 오프라인 음반판매의 급격한 감소에 기인합니다. 최근 스마트폰의 보급 확대 등 디지털 음원시장의 성장으로 음악시장의 감소 폭은 줄어 들어 2017년 이후에는 다시 성장할 것으로 업계에서는 전망하고 있습니다. 그러나 최근 K-POP 등 한류로 한국 음악의 입지를 확보해가고 있는 일본 음악시장의 경우 2013년부터 2017년까지 연평균 (-)0.4% 역성장할 것으로 전망되고 있습니다. 합병법인 (주)제이와이피엔터테인먼트는 2011년 및 2012년 일본에서 'JYP Nation in Japan' 공연을 진행하였고, 피합병법인 (주)제이와이피는 주력 아티스트의 활발한 일본 활동으로 일본 매출비중이 증가하고 있어 일본 음악시장이 역성장할 경우 매출 및 수익에 부정적인 영향을 미칠 수 있습니다. (3) 한국 엔터테인먼트산업에 있어 일본시장이 차지하는 비중이 커지고 있는 상황에서, 정치/사회적인 이슈에 따른 일본 내에서 반한(反韓)감정 등으로 한국 음악에 대한 소비 감소현상이 나타날 수 있습니다. 합병법인 (주)제이와이피엔터테인먼트는 2011년 및 2012년 일본에서 'JYP Nation in Japan' 공연을 진행하여 일본 매출비중이 52.24% 및 43.83%를 기록하였고, 피합병법인 (주)제이와이피는 주력 아티스트의 활발한 일본 활동으로 일본 매출비중이 2010년 1.82%, 2011년 13.15%, 2012년 32.07%, 2013년 반기 20.17%로 확대되고 있습니다. 이에 따라 일본 내 한국 음악에 대한 소비가 감소할 경우 매출 및 수익성에 부정적인 영향을 미칠 수 있습니다. (4) 음반 및 음원은 소비의 비반복성이라는 속성을 지니는데, 이는 단 한 번의 소비로 소비자 개개인의 그 상품에 대한 수요가 끝난다는 것을 의미합니다. 이것은 상품의 시장성 여부가 단기간에 결정된다는 뜻이기도 하며, 시대의 유행이나 흐름에 따라 상품의 주기가 매우 짧고 분야별 흥망이 거듭될 가능성이 크다는 뜻이기도 합니다. 따라서 제작된 콘텐츠가 특정 분야에 편중되거나 대중적 트렌드와 맞지 않을 경우, 당사의 수익성과 성장성에 부정적 영향을 미칠 수 있습니다. (5) 최근 개정/시행된 온라인 음악 사용료 징수규정의 내용은 음악 저작권자의 수익 보장에 긍정적 요인으로 작용할 것으로 예상됩니다. 하지만 상품가격이 상승함에 따른 소비자들의 수요가 감소할 수 있는 위험 또한 존재하고 있습니다. (6) 아티스트는 회사에 소속된 임직원이나 회사 소유의 생산설비가 아니기 때문에 관리통제에 한계가 있을 수 밖에 없으며, 예상치 못한 질병, 사고 및 개인적인 문제 등으로 인하여 아티스트의 체계적인 스케줄 배분 및 관리에 차질이 생길 경우 당사의 매출 및 영업활동에 부정적인 영향을 미칠 수 있습니다. (7) (주)제이와이피엔터테인먼트와 (주)제이와이피는 주요 아티스트의 계약 안정성을 확보하기 위하여 교육지원, 다양한 음원/음반에 대한 기회 제공 등 노력을 하고 있습니다. 그러나 엔터테인먼트 산업의 특성상 아티스트와 회사는 임직원관계가 아닌 계약관계이기 때문에 아티스트와의 재계약 실패는 소속 회사의 매출 및 영업활동에 부정적인 영향을 미칠 수 있습니다. 또한 아티스트와 재계약에 성공하더라도 계약조건의 변경에 따라 손익에 악영향을 미칠 수 있습니다. (8) 대형 엔터테인먼트 회사들은 다양한 경로를 통하여 재능을 가진 신인을 발굴하고 있으며, 발굴된 신인들이 프로듀싱을 거쳐 본격적으로 데뷔하기 전까지 엔터테인먼트 회사는 노래, 연기, 안무, 작곡, 외국어 등 통합적 트레이닝에 필요한 비용을 들이게 됩니다. 그러나 이러한 개발비용 부담이 향후 수익으로 연결되지 못할 경우 당사의 수익성은 악화될 수 있습니다. (9) 부정적인 언론보도는 문제들의 진위여부와 상관없이 대중의 신뢰가 감소할 수 있으며 이는 당사의 매출 및 영업활동에 부정적인 영향을 미칠 수 있습니다. (10) 엔터테인먼트 업체들은 최근 K-POP 등 한류의 영향으로 소속 아티스트의 해외 활동이 증가하고 있으며, 2013년 반기 기준으로 합병 당사회사의 전체 매출 중에서 국내 매출비중이 50% 이상을 점유하고는 있으나 일본 매출비중이 증가하고 있습니다. 특정 국가에 대한 매출비중이 높으면, 그 국가에서 정치 사회적 이유로 반한(反韓) 감정이 높아질 경우 매출 및 수익성에 부정적인 영향을 받을 수 있습니다. 또한 합병 당사회사는 엔터테인먼트 산업의 특성상 원재료 수입 등이 존재하지 않아 외화자산 규모가 외화부채 규모 보다 크게 나타나고 있습니다. 합병 당사회사는 아직까지 환위험 관리방안을 시행하고 있지 않으며, 환율이 하락할 경우 성장성과 수익성에 부정적인 영향을 미칠 수 있습니다. (11) 당사는 현재까지 소속 아티스트의 음원이나 음반이 표절 소송 등 저작권법 위반 등을 위반한 사례는 존재하지 않습니다. 하지만 현재 당사 프로듀서인 박진영씨가 작사/작곡한 드라마 드림하이 OST 수록곡인 '썸데이'가 표절에 따른 손해배상청구소송이 진행중에 있습니다. 당사는 표절 방지를 위한 4단계 모니터링 시스템을 운영하고 있지만, 당사가 제작한 음반과 당사 프로듀서인 박진영씨가 표절 소송에 휘말리면 당사뿐만이 아니라 아티스트의 이미지에 부정적인 영향을 미쳐 당사의 영업활동에 부정적인 영향을 미칠 수 있습니다. (12) 당사의 자회사인 (주)제이와이피픽쳐스(JYP Pictures)는 영화와 드라마를 기획, 제작하는 회사입니다. 영화산업은 하나의 영상 콘텐츠가 극장 상영, 비디오 판매, DVD, TV나 케이블TV 및 위성방송 상영 등 다양한 매체에 걸쳐 일어나는 창구화(windowing) 과정을 통해 반복 판매되어 부가가치를 증가시킵니다. 영화는 최초 상영에서 그 흥행 여부가 후속 창구(window)의 성과에 직접적인 영향을 미치게 되기 때문에, 상품으로서의 영화는 일반 재화에 비해 정확한 수요예측이 매우 어렵다는 위험이 있습니다. 또한, 당사의 미국 자회사인 JYP Foods, Inc.에서는 크리스탈밸리(Kristalbelli)라는 퓨전 한식당을 운영하고 있습니다. 외식산업에 있어서 점포의 위치는 집객력을 좌우하며, 매출 및 수익성을 결정하는 중요한 요인이지만, 크리스탈밸리는 미국 현지 상권과 타겟 시장에 대한 정확한 분석이 어려워서 현재의 적자를 개선시키기 쉽지 않습니다. |

| 회사위험 |

[공통위험] (2) 당사는 2011년 임시 주주총회에서 결산시기를 6월에서 12월로 변경함에 따라 2011년 회계기간이 2011.07.01~2011.12.31 6개월임에 따라 연간 매출액을 비교하기 위하여 2011년 매출액을 단순히 2배한 연환산 매출을 산정하여 비교하였습니다. 2012년에는 그룹Miss A의 활발한 활동에도 불구하고 비(정지훈)의 입대로 매니지먼트매출이 정체되었고, 2013년 반기에는JYP Nation in Japan 공연매출이 발생하지 않았기 때문입니다

|

| 기타 투자위험 | (1) 규제 위험 합병법인 (주)제이와이피엔터테인먼트와 피합병법인 (주)제이와이피가 영위하고 있는 엔터테인먼트 사업은 합병과 관련하여 새로운 법규를 적용받지는 않을 것으로 판단됩니다. (2) 경영 위험 합병법인 (주)제이와이피엔터테인먼트는 합병계약 조건에 따라 상법 제527조의4 규정에도 불구하고 합병법인 (주)제이와이피엔터테인먼트의 이사 및 감사의 임기는 당초의 임기를 적용할 예정이므로 합병법인 (주)제이와이피엔터테인먼트 경영진의 변동이 발생하지 않습니다. (3) 인력구조 재조정 위험 합병법인 (주)제이와이피엔터테인먼트는 피합병법인 (주)제이와이피의 종업원을 합병기일에 (주)제이와이피엔터테인먼트의 종업원으로 승계함에 따라 인력구조 재조정에 따른 특별한 위험은 없습니다. (4) 신규사업진출 위험 합병법인 (주)제이와이피엔터테인먼트와 피합병법인 (주)제이와이피는 동일한 엔터테인먼트 사업을 영위하고 있어 신규사업 진출에 해당하지 않습니다. (5) 피합병법인의 거래정지 관련 피합병법인 (주)제이와이피는 주권비상장법인으로 해당사항이 없습니다. (6) 추가자금 소요 관련합병계약서에 기재된 계약 해제 조건 중 주식매수청구권을 행사한 주식수의 경우 발행주식의 총수 대비 비율은각각 3.27%, 2.21%입니다.현재 주식매수청구권의 행사에 따른 필요자금은 합병 당사회사가 각각 보유하고 있는 현금으로 충당할 예정입니다. 단, 본 합병과정상 주식매수청구권 및 채권자 이의제출로 인하여 합병 완료시까지 추가적인 자금이 필요할 수 있는 바, 이러한 소요자금이 예상보다 많아질 경우 합병에 지장을 초래할 수도 있습니다. (7) 주식매수선택권 행사에 따른 주가 희석화 위험 합병법인인 주식회사 제이와이피엔터테이먼트와 피합병법인인 주식회사 제이와이피는 본 증권신고서 제출일 현재 임직원에게 부여되어 미행사된 주식매수선택권이 각각 64,504주, 191,854주가 있습니다. 금번 합병으로 인하여 동 주식매수선택권 부여 계약서에 따라 행사가격 및 행사수량은 합병비율로 조정하며, 합병 후 주식매수선택권이 모두 행사 될 경우 동 주식매수선택권 행사수량에 해당하는 주식수량 만큼 보통주가 교부됩니다. -> 합병후 191,854주는 합병비율( 3.5367412)을 곱하여 678,587주로 조정이 되고 현재의 행사가격 18,500원은 합병비율( 3.5367412)로 나누어 5,231원으로 조정됩니다. 그리고 64,504주는 변동 없습니다.이는 증권신고서 제출일 현재 각각 발행주식 총수 대비 0.26%, 7.06%를 차지하는 규모로써 주가 희석화로 인한 주가 급변 가능성이 상존합니다. 투자자 여러분들께서는 투자의사 결정시 충분히 검토하여 이로 인한 손해가 발생하지 않도록 유의하시기 바랍니다. (8) 신주인수권 행사 및 자기주식 처분에 따른 주가 희석화 위험 당사는 증권신고서 제출일 현재, 제10회 무보증 신주인수권부사채의미행사 워런트 잔액이 6,000백만원이 남아 있습니다미행사 워런트의 권리행사로 인하여 신주가 주식시장에 상장될 경우 주식 물량 출회로 인해 주가 급등락의 가능성이 있으며, 물량 중 약 50%는 최대주주 등 보유분(워런트 보유액 3,000백만원)으로 코스닥시장 상장규정 제22조에 따라 추가상장일로 부터 1년간 매각이 제한되어 단기간내 시장출회 가능성은 적습니다. 이점 투자자께서는 유의하시기 바랍니다.또한 합병법인 (주)제이와이피엔터테인먼트 및 피합병법인 (주)제이와이피가 증권신고서 제출일 현재 소유하고 있는 자기주식 2,418주입니다. 합병 당사회사가 소유하고 있는 자기주식의 경우 코스닥시장 상장규정 제22조에 따라 추가상장일로 부터 1년간 매각이 제한되어 있습니다. 매각제한 기간 이후 자기주식의 처분 등이 있을 경우 주식 물량 출회로 인해 주가 급등락의 가능성이 있으며, 이점 투자자께서는 유의하시기 바랍니다. (9) 기타 합병법인 (주)제이와이피엔터테인먼트와 피합병법인 (주)제이와이피는 금번 합병 등과 관련하여 거래상대방 또는 제3자와 풋옵션(Put Option), 콜옵션(Call Option), 풋백옵션(Put Back Option) 등의 계약이 존재하지 않습니다. (10) 기타 유의사항 본 증권신고서에 기재된 내용은 증권신고서 제출일 현재까지 발생되거나확정된 것으로서 본 증권신고서 제출일 현재 증권신고서 상에 기재된 사항 이외에 본 합병에 영향을 미칠 수 있는 자산, 부채, 현금흐름 또는 손익 상황에 중대한 변동을 가져 오거나 중요한 영향을 미치는 사항은 없습니다. 그러나, 본 증권신고서에 의한 합병의 진행 과정에서 관계기관과의 협의 승인 절차 등에 따라서 합병의 일정이 변경될 수 있으며 합병의 성사 여부가 변경될 수도 있습니다. 또한, 본 합병에 따른 합병신주의 발행과 그에 따른 주식 매도 등으로 인해 합병 후 주가가 큰 폭의 변동성을 야기할 수도 있으므로, 투자자는 이 점에 유의하시기 바랍니다. 따라서, 주주 및 투자자는 투자의사를 결정함에 있어 본 증권신고서 외에도 금융위원회 전자공시 홈페이지(http://dart.fss.or.kr)에 있는 합병법인 (주)제이와이피엔터테인먼트 및 피합병법인 (주)제이와이피의 최근 공시사항 및 보고사항 등을 참고하시어 투자의사를 결정하시기 바랍니다 |

| 합병등 관련 투자위험 | 가. 양사가 체결한 합병계약서 상 계약 해제 조건에 해당하는 사정이 발생하는 경우 합병기일 이전에 양사가 합의하여 본 계약이 해제될 수 있습니다. 나. 본 합병계약을 위한 승인 인가 신고수리 등이 필요함에도 그 승인 등을 합병기일 전일까지 받지 못하거나 합병 승인과정에서 정부 등 관계기관이 합병당사회사의 기업가치에 부정적 영향을 줄 수 있는 조건을 부과하거나 승인 등의 지체요인이 발생할 경우 합병일정이 지연될 수 있습니다. 다. 본 합병과 관련하여 주식가치의 변동 위험이 존재합니다. 합병이 종료되면 (주)제이와이피 보통주식 1주는 (주)제이와이피엔터테인먼트 보통주식 3.5367412주로 바뀌게 됩니다. 본 합병의 합병비율은 고정되어 있고 이후 (주)제이와이피엔터테인먼트 보통주식의 가격변동에 따라 추가 조정되지 않습니다. 합병계약서는 이후 (주)제이와이피엔터테인먼트 보통주식의 시장가격의 변동에 따른 계약 파기 조항도 포함하고 있지 않습니다. 이에 따라 (주)제이와이피엔터테인먼트 보통주식의 시장가격 변동으로 인하여 ㈜제이와이피의 주주들이 합병에 따라 교부받게되는 (주)제이와이피엔터테인먼트 주식가치의 변동 위험이 있습니다. |

Ⅱ. 형태

| 형태 | 흡수합병 |

Ⅲ. 주요일정

| 이사회 결의일 | 2013년 06월 19일 | |

| 계약일 | 2013년 06월 19일 | |

| 주주총회를 위한 주주확정일 | 2013년 08월 19일 | |

| 승인을 위한 주주총회일 | 2013년 09월 13일 | |

| 주식매수청구권 행사 기간 및 가격 |

시작일 | 2013년 09월 13일 |

| 종료일 | 2013년 10월 02일 | |

| (주식매수청구가격-회사제시) | 4,743원 | |

| 주주명부 확정 기준일 공고 주주총회 소집 통지 및 공고 주주명부 폐쇄기간 합병 반대의사 통지 접수기간 주식매수청구권 행사시간 채권자 이의제출 공고 및 최고 채권자 이의제출기간 합병기일 합병 등기 예정일 신주교부예정일 신주상장예정일 |

2013년 08월 02일 2013년 08월 29일 2013년 08월 20일~2013년 08월 22일 2013년 08월 29일~2013년 09월 12일 2013년 09월 13일~2013년 10월 02일 2013년 09월 16일 2013년 09월 16일~2013년 10월 16일 2013년 10월 17일 2013년 10월 21일 2013년 10월 25일 2013년 10월 28일 |

|

Ⅳ. 평가 및 신주배정 등

| (단위 : 원, 주) |

| 비율 또는 가액 | (주)제이와이피엔터테인먼트 : (주)제이와이피 = 1 : 3.5367412 | ||||

| 외부평가기관 | 신한회계법인 | ||||

| 발행증권 | 종류 | 수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 |

| 기명식보통주 | 9,612,855 | 500 | 4,695 | 45,132,354,225 | |

| 지급 교부금 등 | 해당사항 없음 | ||||

Ⅴ. 당사회사에 관한 사항 요약

| (단위 : 원, 주) |

| 회사명 | (주)제이와이피엔터테인먼트 | (주)제이와이피 | |

|---|---|---|---|

| 구분 | 존속회사 | 소멸회사 | |

| 발행주식수 | 보통주 | 24,430,157 | 2,717,998 |

| 우선주 | - | - | |

| 총자산 | 25,528,779,424 | 32,091,546,708 | |

| 자본금 | 12,215,078,500 | 1,358,999,000 | |

| 주1) 발행주식수와 자본금은 증권신고서 제출일 현재 기준이며, 총자산은 2012년 12월말 기준입니다. |

Ⅵ. 그 외 추가사항

| 【주요사항보고서】 | [정정] 주요사항보고서(합병결정)-2013.08.01 |

| 【기 타】 | - |

제1부 합병의 개요

Ⅰ. 합병에 관한 기본사항

1. 합병의 목적

가. 합병의 상대방과 배경

(1) 합병의 당사자

| 합병 후 존속회사 | 상 호 | (주)제이와이피엔터테인먼트 |

| 소 재 지 | 서울시 강남구 청담동 125-14번지 3층 | |

| 대표이사 | 정 욱 | |

| 법인구분 | 코스닥시장 상장법인 |

| 합병 후 소멸회사 | 상 호 | (주)제이와이피 |

| 소 재 지 | 서울시 강남구 청담동 123-50 | |

| 대표이사 | 정 욱 | |

| 법인구분 | 주권비상장법인 |

(2) 합병의 배경

(주)제이와이피엔터테인먼트와 (주)제이와이피는 경영진과 사업내용 등이 실질적으로 동일함에도 불구하고 형식적으로 두 회사로 분리/운영됨에 따라 핵심역량 분리, 경영의 비효율성 등의 문제가 발생하고 있습니다.

따라서 본 합병을 통해 핵심역량의 통합 및 경영의 효율성을 높임으로써 기업가치를 제고하고 원활한 자금조달 및 소액주주 보호 등의 목적을 이루고자 합니다.

합병일정의 경우 피합병법인 (주)제이와이피의 코스닥시장 상장규정 제19조에 따른 우회상장요건 충족시점과 합병법인 (주)제이와이피엔터테인먼트가 2012년 11월 30일에 발행한 신주인수권부사채 및 2012년 12월 01일 실시한 유상증자에 대한 피합병법인 (주)제이와이피의 채무보증기간(2015년 03월 31일)을 고려하여 진행하게 되었습니다.

| [ (주)제이와이피엔터테인먼트의 신주인수권부사채 및 유상증자 내역] |

| (단위: 백만원) |

| 취득일자 | 성명 | 관계 | 주식의 종류 |

소유주식수(지분율) | |||

|---|---|---|---|---|---|---|---|

| 2012년 기초 |

취득주식 | 취득가액 | 2012년 기말 |

||||

| 2012년 11월 30일 |

아주아이비나우 그로쓰캐피탈 사모투자전문회사 |

타인 | 신주인수권부사채 | - | - | 3,000 | 3,000 |

| 이민주 | 타인 | 신주인수권부사채 | - | - | 2,000 | 2,000 | |

| 에이티넘 팬아시아조합 |

타인 | 신주인수권부사채 | - | - | 1,000 | 1,000 | |

| 2012년 12월 01일 |

아주아이비나우 그로쓰캐피탈 사모투자전문회사 |

타인 | 보통주 | 0주 (0%) |

638,977주 | 4,695원 | 638,977주(2.62%) |

| 이민주 | 타인 | 보통주 | 0주 (0%) |

425,985주 | 4,695원 | 425,985주 (1.74%) |

|

| 에이티넘 팬아시아조합 |

타인 | 보통주 | 0주 (0%) |

212,992주 | 4,695원 | 212,992주 (0.87%) |

|

| 주1) 신주인수권부사채 발행시 신주인수권 행사가격은 5,393원이며, 사채 발행 후 매 3개월이 경과한 날 행사가액 조정에 따라 2013년 02월 28일 5,393원에서 4,624원으로 조정되었습니다. 이후 신고서 제출일 현재까지 행사가액은 조정되지 않았습니다. |

| 주2) 합병, 자본의 감소, 주식분할 및 병합 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소 직전에 신주인수권증권이 행사되어 전액 주식으로 인수되었더라면 신주인수권증권 권리자가 가질 수 있었던 동일한 효과가 날 수 있도록 조정합니다. 혹은 합병, 자본의 감소, 주식분할 및 병합 등의 경우에는 각각 그 비율을 고려하여 행사가격을 조정합니다. |

| 주3) 주주 이민주는 에이티넘인베스트먼트의 등기이사입니다. |

| [채무보증 내역] |

| (단위: 원) |

| 성명 | (주)제이와이피 |

| 일자 | 2012.11.30 |

| 채권자 | 아주아이비나우 그로쓰캐피탈 사모투자전문회사 이민주 에이티넘팬아시아조합 |

| 채무내용 | 1) 2015.3.31까지 주총에서 합병이 통과되지 않을 경우 2) 2015.3.31까지 상장요건을 미충족하여 상장폐지가 확정된 경우 3) BW 기한이익의 상실이 발생한 경우 위 3가지 경우, 채권자가 보유하고 있는 기명식 보통주 전부 또는 일부에 대하여 우선상환권을 (주)제이와이피에게 행사 할 수 있도록 함. |

| 보증기간 | 2012.11.30 ~ 2015.03.31 |

| 금액 | 아주아이비나우 그로쓰캐피탈 사모투자전문회사 : 5,999,597,015원 이민주 : 3,999,997,575원 에이티넘팬아시아조합 : 1,999,997,440원 |

(3) 우회상장 해당여부

합병후 합병법인 (주)제이와이피엔터테인먼트의 최대주주는 피합병법인 (주)제이와이피에서 피합병법인 (주)제이와이피의 최대주주인 박진영씨로 변경되며, 2012년 말 기준 피합병법인 (주)제이와이피의 자산 및 매출액 규모가 합병법인 (주)제이와이피엔터테인먼트보다 큼에 따라 코스닥시장 상장규정 제19조 및 코스닥시장 상장규정 시행세칙 제19조에 따른 우회상장에 해당합니다.

| [최대주주 변경 등의 여부에 관한 사항] |

| 구분 | 해당 여부 |

최대주주명 | ||

|---|---|---|---|---|

| 변경전 | 변경후 | 관계 | ||

| 합병의 주요사항보고서 제출일 이전 1년이내에 주권비상장법인의 최대주주등 또는 5%이상 주주가 당사의 최대주주가 되었는지 여부 | 아니오 | - | - | - |

| 합병으로 인하여 주권비상장법인의 최대주주등 또는 5%이상 주주가 당사의 최대주주가 되는지의 여부(합병의 주요사항보고서상 합병비율에 따라 최대주주가 되는 경우를 말함) | 예 | (주)제이와이피 | 박진영 | 최대주주 |

| [주권비상장법인의 규모가 당사보다 더 큰지 여부에 관한 사항] |

| (단위: 천원) |

| 해당여부 | 예 | ||

|---|---|---|---|

| 구분 | 자산총계 | 자본금 | 매출액 |

| (주)제이와이피엔터테인먼트 | 25,528,779 | 12,215,079 | 13,209,075 |

| (주)제이와이피 | 32,091,547 | 1,358,999 | 25,358,301 |

| 주1) 2012년 별도재무제표 기준 |

| [합병요건 충족에 관한 사항] |

| 구분 | 기준 | 충족여부 (○, ×) |

비고 |

|---|---|---|---|

| 기업규모 | 자기자본 30억원 이상(주권비상장법인이 벤처기업인 경우 15억원 이상) | ○ | |

| 법인세비용차감전계속사업이익 | 있을 것 | ○ | |

| 이익규모 | (1) 최근사업연도말 현재 자기자본이익율이 100분의 10(주권비상장법인이 벤처기업인 경우 100분의 5) 이상 또는 (2) 최근 사업연도의 당기순이익이 20억원(주권비상장법인이 벤처기업인 경우 10억원)이상 |

○ | |

| 자본잠식 | 없을 것 | ○ | |

| 감사의견 | 적정 | ○ | |

| 본 건 합병 이전에 타법인과 합병, 분할(합병), 영업양수도시 |

합병 등 기일이 속한 사업연도의 결산 확정 (3월 미만시 차기) |

- | 해당 없음 |

| 건설업을 주된 사업으로 하는 법인인 경우 |

설립 후 5년 이상 경과 | - | 해당 없음 |

| 건설산업기본법 등에 의하여 공시된 건설공사 시공능력 평가액이 300억원 이상일 것 | - | 해당 없음 |

나. 회사의 경영, 재무, 영업 등에 미치는 중요 영향 및 효과

(1) 회사의 경영에 미치는 영향 및 효과

증권신고서 제출일 현재 합병법인 (주)제이와이피엔터테인먼트의 최대주주는 피합병법인 (주)제이와이피(지분율 9.81%)이며, 피합병법인 (주)제이와이피의 최대주주는 박진영(지분율 44.17%)입니다.

본 합병 완료시 존속법인 (주)제이와이피엔터테인먼트의 최대주주는 피합병법인의 최대주주인 박진영(합병후 지분율 16.43%)으로 변경됩니다.

| [합병 전,후 대주주의 지분 변동현황] |

| (단위: 주, %) |

| 주주명 | 합병전 | 합병후 | ||||

|---|---|---|---|---|---|---|

| (주)제이와이피 엔터테인먼트 |

(주)제이와이피 | (주)제이와이피 엔터테인먼트 |

||||

| 주식수 | 지분율 | 주식수 | 지분율 | 주식수 | 지분율 | |

| (주)제이와이피 | 2,397,003 | 9.81% | - | - | - | - |

| 박진영 | 1,348,314 | 5.52% | 1,200,414 | 44.17% | 5,597,702 | 16.43% |

| 정욱 | 74,906 | 0.31% | - | - | 74,906 | 0.22% |

| 조해성 | 37,453 | 0.15% | 1,600 | 0.06% | 43,116 | 0.13% |

| 변상봉 | 37,453 | 0.15% | - | - | 37,453 | 0.11% |

| 자기주식 | 2,418 | 0.01% | - | - | 2,399,431 | 7.05% |

| 소계 | 3,897,547 | 15.95% | 1,202,014 | 44.22% | 8,152,608 | 23.94% |

| 주1) 합병 후 지분율은 본 증권신고서 제출일을 기준으로 합병신주 발행예정주식수를 적용하여 산정한 수치입니다. |

| 주2) 합병신주의 배정으로 발생될 단주의 경우 자기주식에 포함하였습니다. |

합병법인 (주)제이와이피엔터테인먼트는 2012년 11월 30일 및 2012년 12월 01일 아주아이비나우 그로쓰캐피탈 사모투자전문회사, 이민주, 에이티넘팬아시아조합을 대상으로 재무구조 개선 및 운용자금 조달 등의 목적으로 제3자배정 형태로 분리형 신주인수권부사채와 유상증자를 각각 실시하였습니다.

| [증권신고서 제출일 전 1년이내 (주)제이와이피엔터테인먼트 제3자배정 내역] |

| (단위: 백만원) |

| 취득일자 | 성명 | 관계 | 주식의 종류 |

소유주식수(지분율) | |||

|---|---|---|---|---|---|---|---|

| 2012년 기초 |

취득주식 | 취득가액 | 2012년 기말 |

||||

| 2012년 11월 30일 |

아주아이비나우 그로쓰캐피탈 사모투자전문회사 |

타인 | 신주인수권부사채 | - | - | 3,000 | 3,000 |

| 이민주 | 타인 | 신주인수권부사채 | - | - | 2,000 | 2,000 | |

| 에이티넘 팬아시아조합 |

타인 | 신주인수권부사채 | - | - | 1,000 | 1,000 | |

| 2012년 12월 01일 |

아주아이비나우 그로쓰캐피탈 사모투자전문회사 |

타인 | 보통주 | 0주 (0%) |

638,977주 | 4,695원 | 638,977주(2.62%) |

| 이민주 | 타인 | 보통주 | 0주 (0%) |

425,985주 | 4,695원 | 425,985주 (1.74%) |

|

| 에이티넘 팬아시아조합 |

타인 | 보통주 | 0주 (0%) |

212,992주 | 4,695원 | 212,992주 (0.87%) |

|

| 주1) 신주인수권부사채 발행시 신주인수권 행사가격은 5,393원이며, 사채 발행 후 매 3개월이 경과한 날 행사가액 조정에 따라 2013년 02월 28일 5,393원에서 4,624원으로 조정되었습니다. 신고서 제출일 현재까지 행사가액 조정은 없습니다. |

| 주2) 합병, 자본의 감소, 주식분할 및 병합 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소 직전에 신주인수권증권이 행사되어 전액 주식으로 인수되었더라면 신주인수권증권 권리자가 가질 수 있었던 동일한 효과가 날 수 있도록 조정합니다. 혹은 합병, 자본의 감소, 주식분할 및 병합 등의 경우에는 각각 그 비율을 고려하여 행사가격을 조정합니다. |

| 주3) 이민주는 에이티넘인베스트먼트의 등기이사입니다. |

이후 신주인수권부사채(행사가능 총주식수는 1,297,576주) 투자자인 아주아이비나우 그로쓰캐피탈 사모투자전문회사, 이민주, 에이티넘팬아시아조합은 각각 보유하고 있는 신주인수권의 50%를 박진영씨에게 매각하였습니다.

| [(주)제이와이피엔터테인먼트 신주인수권 매매내역] |

| 일자 | 매수자 | 매도자 | 종류 | 금액 | 취득/처분단가 |

|---|---|---|---|---|---|

| 2012.11.30 | 박진영 | 이민주 | 신주인수권 표시증서 |

1,000백만원 | 215.72원 |

| 2012.11.30 | 에이티넘 팬아시아조합 |

500백만원 | |||

| 2013.05.31(*) | 아주아이비나우 그로쓰캐피탈 사모투자전문회사 |

1,500백만원 |

| 주1) 아주아이비나우 그로쓰캐피탈 사모투자전문회사는 자본시장과 금융투자업에 관한 법률에 의거하여 설립된 사모투자전문회사(PEF)로서 동 법 제270조 제4항에 따라 투자한 지분증권등을 6개월 미만의 기간 중에는 처분할 수 없기 때문에, 2012년 11월 30일에 예약 매매하였던 계약에 대하여 2013년 05월 31일에 대금 지급하여 매매를 이행 완료하였습니다. |

신주인수권이 행사되어 주식으로 전부 전환된다고 가정할 경우 합병전 합병법인 (주)제이와이피엔터테인먼트의 최대주주인 (주)제이와이피의 지분율은 9.32%이며, 본 합병 완료시 존속법인 (주)제이와이피엔터테인먼트의 최대주주인 박진영씨의 지분율은 17.66%입니다.

| [신주인수권 전부 행사를 가정할 경우 합병 전,후 대주주의 지분 변동현황] |

| (단위: 주, %) |

| 주주명 | 합병전 | 합병후 | ||||

|---|---|---|---|---|---|---|

| (주)제이와이피 엔터테인먼트 |

(주)제이와이피 | (주)제이와이피 엔터테인먼트 |

||||

| 주식수 | 지분율 | 주식수 | 지분율 | 주식수 | 지분율 | |

| (주)제이와이피 | 2,397,003 | 9.32% | - | - | - | - |

| 박진영 | 1,997,102 | 7.76% | 1,200,414 | 44.17% | 6,242,655 | 17.66% |

| 정욱 | 74,906 | 0.29% | - | - | 74,906 | 0.21% |

| 조해성 | 37,453 | 0.15% | 1,600 | 0.06% | 43,111 | 0.12% |

| 변상봉 | 37,453 | 0.15% | - | - | 37,453 | 0.11% |

| 자기주식 | 2,418 | 0.01% | - | - | 2,399,430 | 6.79% |

| 소계 | 4,546,335 | 17.67% | 1,202,014 | 44.22% | 8,797,555 | 24.89% |

| 주1) 합병 후 지분율은 본 신고서 제출일을 기준으로 합병신주 발행예정주식수를 적용하여 산정한 수치입니다. |

| 주2) 합병신주의 배정으로 발생될 단주의 경우 자기주식에 포함하였습니다. |

| 주3) 합병전 및 합병후 (주)제이와이피엔터테인먼트의 지분율은 신주인수권행사 가능 주식수 1,297,576(=648,788주*2)주를 발행주식총수에 합산하여 지분율을 산정하였습니다. |

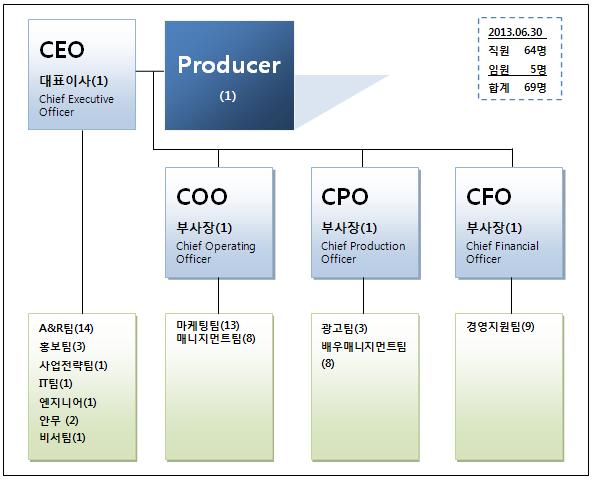

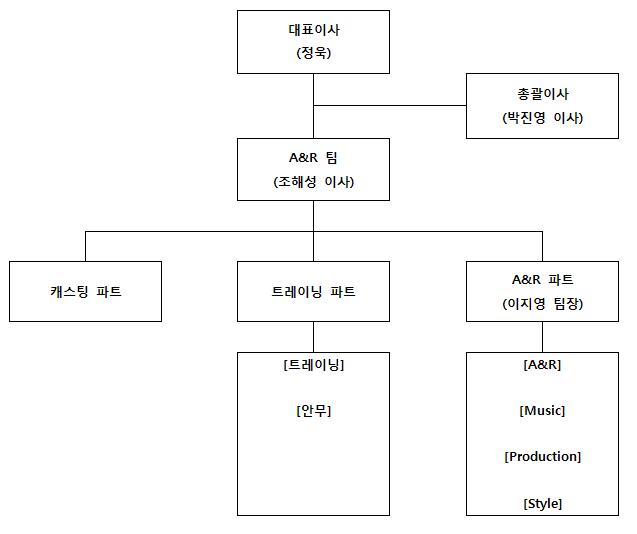

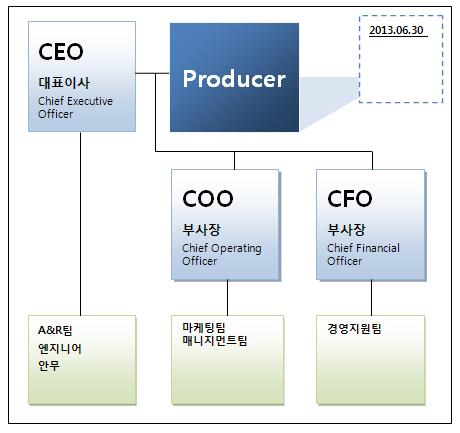

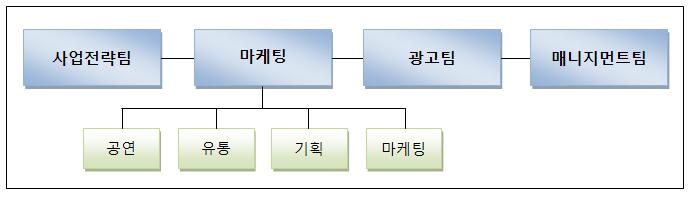

합병법인 (주)제이와이피엔터테인먼트와 피합병법인 (주)제이와이피는 동일한 사업부분을 영위하고 있습니다. 합병법인 (주)제이와이피엔터테인먼트는 A&R팀 중 아티스트 섭외 및 트레이닝 등을 전담하는 신인개발파트에 특화가 되어 있으며, 피합병법인 (주)제이와이피는 숙련된 A&R팀의 곡 수집 능력 및 디렉팅 능력이 뛰어나기 때문에 상호간에 보완관계가 있습니다.

본 합병후 조직구조 및 인력구조는 합병법인 (주)제이와이피엔터테인먼트의 합병전 조직구조를 바탕으로 통합될 예정이며, 사업부문의 변동은 없을 예정입니다.

합병후 존속법인의 조직도는 합병전 합병법인 (주)제이와이피엔터테인먼트의 조직도와 동일합니다.

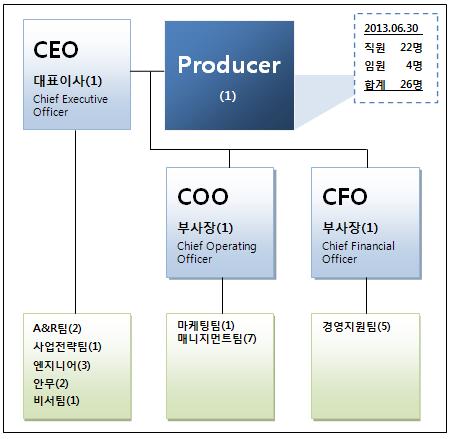

| [합병전 합병법인 (주)제이와이피엔터테인먼트 조직도] |

|

|

(합병전)상장_조직도(인원표기)_130630 |

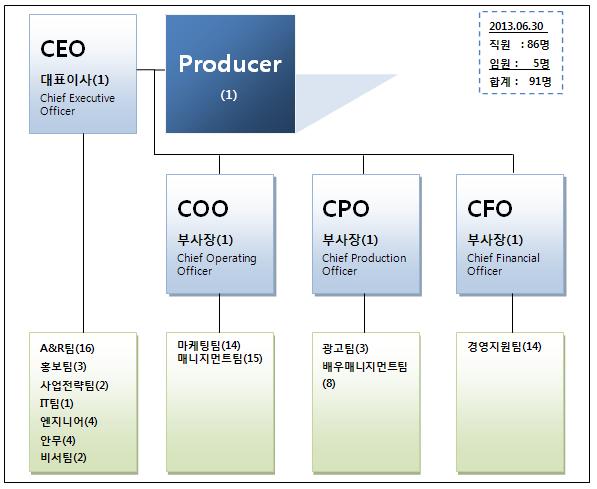

| [합병전 피합병법인 (주)제이와이피 조직도] |

|

|

(합병전)비상장_조직도(인원표기)_130630 |

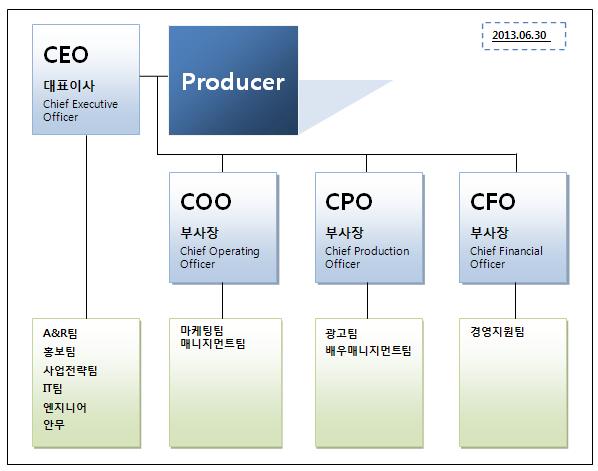

| [합병후 존속법인 (주)제이와이피엔터테인먼트 조직도] |

|

|

(합병후)상장_조직도(인원표기)_130630 |

합병법인 (주)제이와이피엔터테인먼트의 등기임원은 변동이 없을 예정이지만, 피합병법인 (주)제이와이피의 등기임원 중 조해성이사는 존속법인 (주)제이와이피엔터테인먼트의 미등기 사내이사로 존속하고, 기타비상무이사인 김영석이사는 퇴임할 예정입니다. 피합병법인 (주)제이와이피의 직원들은 존속법인 (주)제이와이피엔터테인먼트의 조직도에 따라 통합되어 계속 근무할 예정입니다.

| [합병법인 및 피합병법인의 등기임원 현황] |

| 구분 | (주)제이와이피엔터테인먼트 | (주)제이와이피 |

|---|---|---|

| 대표이사 | 정욱 | 정욱 |

| 사내이사 | 박진영 | 박진영 |

| 사내이사 | 변상봉 | 변상봉 |

| 사내이사 | 표종록 | - |

| 사내이사 | - | 조해성 |

| 사외이사 | 이계천 | - |

| 사외이사 | 이재범 | - |

| 기타비상무이사 | - | 김영석 |

| 감사 | 권오상 | 권오상 |

| [합병 전,후의 인원 변동 내역] |

| (단위: 명) |

| 구분 | 임원 | 직원 | 합계 | 비율(합계) | |

|---|---|---|---|---|---|

| 합병 전 | (주)제이와이피엔터테인먼트 | 5 | 64 | 69 | 74% |

| (주)제이와이피 | 4 | 22 | 26 | 26% | |

| 겸직 임원 | 4 | 0 | 4 | 겸직 직원은 없음 | |

| 합병 후 | (주)제이와이피엔터테인먼트 | 5 | 86 | 91 | 100% |

| 주1) 임원 수는 합병법인 및 피합병법인의 사외이사, 비등기상무이사, 감사가 제외된 수치입니다. |

| 주2) 겸직 임원은 정욱 대표이사, 박진영 이사, 변상봉 이사 및 조해성 이사 등 4인을 지칭하며, 조해성 이사는 (주)제이와이피엔터테인먼트의 미등기 사내이사이자 (주)제이와이피의 등기 사내이사입니다. |

또한 피합병법인 (주)제이와이피의 소속 아티스트는 합병법인 (주)제이와이피엔터테인먼트로 소속이 변경될 예정입니다.

| [합병 당사회사 소속 아티스트 현황] |

| 소속 | 성명 | 계약기간 | 기타(위탁계약) | |

|---|---|---|---|---|

| 본명 | 그룹명 | |||

| JYPE (합병법인) |

박진영 | 2010-12-30~2013-12-31 | ||

| 배수지 | Miss A | 2010-04-01~2017-03-31 | 계약처: 에이큐엔터테인먼트 계약내용: 매니지먼트 대행 계약 대행수수료: 월 3,500만원 지급 |

|

| 멍지아 | 2010-12-30~2016-05-20 | |||

| 왕페이페이 | 2010-12-30~2016-05-20 | |||

| 이민영 | 2008-12-12~2017-03-31 | |||

| 백아연 | 2012-08-31~2019-08-30 | |||

| 이선미 | 2006-12-22~2016-04-24 | |||

| 박지민 | 15& | 2012-05-10~2019-05-09 | ||

| 백예린 | 2012-09-14~2019-09-13 | |||

| 최우식 | 2012-09-26~2015-09-25 | |||

| 이은정 | 2012-09-26~2015-09-25 | |||

| 박주형 | 2012-09-26~2015-09-25 | |||

| 이정진 | 2012-12-05~2015-12-04 | |||

| JYP (피합병 법인) |

민선예 | Wonder Girls |

2006-12-22~2013-12-21 | |

| 안소희 | 2006-12-22~2013-12-21 | |||

| 박예은 | 2007-01-26~2014-01-25 | |||

| 김유빈 | 2007-09-13~2014-09-12 | |||

| 우혜림 | 2008-12-06~2015-12-05 | |||

| 옥택연 | 2PM | 2006-11-22~2018-01-24 |

||

| 닉쿤 | 2007-01-04~2018-01-24 |

|||

| 황찬성 | 2007-01-15~2018-01-24 |

|||

| 김준수 | 2008-01-15~2018-01-24 |

|||

| 장우영 | 2008-01-15~2018-01-24 |

|||

| 이준호 | 2008-01-15~2018-01-24 |

|||

| 조권 | 2AM | 2008-01-15~2015-01-24 | 계약처: 주식회사 빅히트 계약내용: 음원 제작 및 매니지먼트 대행 계약 분배금액: 수익금(*)의 75% 지급 |

|

| 정진운 | 2008-01-15~2015-01-24 | |||

| 임슬옹 | 2008-01-15~2015-01-24 | |||

| 이창민 | 2008-07-11~2015-07-10 | |||

| 김소영 | 2009-05-04~2014-05-03 | |||

| 정민주 | JOO | 2010-01-01~2015-01-09 | ||

| 김지현 | 2007-12-08~2014-12-07 | |||

| 임재범 | JJ project | 2012-01-01~2018-12-31 | ||

| 박진영 | 2012-01-01~2018-12-31 | |||

| 주1) 수익금: 매출에서 매출에 따른 일체(계약서에서 정한 분배 대상의 직접) 비용을 제한 금액 |

(2) 회사의 재무에 미치는 영향 및 효과

합병법인 (주)제이와이피엔터테인먼트와 피합병법인 (주)제이와이피는 동일 사업부분을 영위하고 있어 본 합병 이후에도 사업 및 수익구조의 변동은 없습니다.

단, 본 합병을 통해 조직의 통합에 따른 경영의 효율성 증대로 수익성이 개선되어 회사의 재무에 긍정적인 영향을 미칠 것으로 판단됩니다.

또한 합병신주의 발행으로 재무구조가 개선될 것으로 판단됩니다.

| (기준일: 2013년 06월 30일) | (단위: 원) |

| 구분 | 합병전 | 조정 | 합병후 | |

|---|---|---|---|---|

| 합병법인 (주)제이와이피 엔터테인먼트 |

피합병법인 (주)제이와이피 |

존속법인 (주)제이와이피 엔터테인먼트 |

||

| I . 유동자산 | 18,689,426,496 | 11,932,961,974 | -241,547 | 30,622,146,923 |

| (1) 당좌자산 | 18,681,879,726 | 11,763,777,476 | -241,547 | 30,445,415,655 |

| 1. 현금및현금성자산 | 10,842,560,720 | 3,051,631,372 | 0 | 13,894,192,092 |

| 2. 단기금융상품 | 5,045,173,973 | - | 0 | 5,045,173,973 |

| 3. 매출채권 | 1,298,266,826 | 3,819,140,246 | 0 | 5,117,407,072 |

| 대손충당금 | (486,232,201) | (654,198,723) | 0 | (1,140,430,924) |

| 4. 미수수익 | 120,958,990 | - | 0 | 120,958,990 |

| 5. 미수금 | 111,833,115 | 3,719,807,132 | -241,547 | 3,831,398,700 |

| 대손충당금 | (94,165,925) | (86,612,727) | 0 | (180,778,652) |

| 6. 선급금 | 1,829,359,708 | 889,619,656 | 0 | 2,718,979,364 |

| 대손충당금 | - | (46,767,569) | 0 | (46,767,569) |

| 7. 선급비용 | 315,748 | 0 | 315,748 | |

| 8. 선급법인세 | 14,124,520 | - | 0 | 14,124,520 |

| 9. 단기대여금 | 663,150,492 | 0 | 663,150,492 | |

| 대손충당금 | (663,150,492) | 0 | (663,150,492) | |

| 10. 유동성이연법인세자산 | - | 0 | - | |

| 11. 파생상품금융자산 | 1,070,842,341 | 0 | 1,070,842,341 | |

| (2) 재고자산 | 7,546,770 | 169,184,498 | 0 | 176,731,268 |

| 1. 제작음반 | 7,546,770 | 96,724,231 | 0 | 104,271,001 |

| 2. 상품 | 21,187,384 | 0 | 21,187,384 | |

| 3. 제품 | 51,272,883 | 0 | 51,272,883 | |

| II . 비유동자산 | 6,219,286,181 | 20,738,830,311 | 10,040,698,222 | 36,998,814,714 |

| (1) 투자자산 | 2,637,489,250 | 16,803,872,824 | -14,142,317,700 | 5,299,044,374 |

| 1. 장기금융상품 | 4,464,660 | 22,382,530 | 0 | 26,847,190 |

| 2. 장기대여금 | 6,549,230,218 | 0 | 6,549,230,218 | |

| 대손충당금 | (6,549,230,218) | 0 | (6,549,230,218) | |

| 3. 매도가능증권 | 1,052,024,590 | 2,119,064,172 | 0 | 3,171,088,762 |

| 4. 지분법적용투자주식 | 1,581,000,000 | 14,142,317,700 | -14,142,317,700 | 1,581,000,000 |

| 5. 종속기업투자 | 520,108,422 | 0 | 520,108,422 | |

| (2) 유형자산 | 1,058,183,661 | 145,242,219 | 0 | 1,203,425,880 |

| 1. 기계장치 | 458,016,999 | 493,938,448 | 0 | 951,955,447 |

| 감가상각누계액 | (93,673,739) | (460,926,556) | 0 | (554,600,295) |

| 2. 차량운반구 | - | 0 | - | |

| 감가상각누계액 | - | 0 | - | |

| 3. 비품 | 281,869,161 | 496,022,851 | 0 | 777,892,012 |

| 감가상각누계액 | (91,195,598) | (458,958,831) | 0 | (550,154,429) |

| 4. 시설장치 | 642,550,563 | 844,385,112 | 0 | 1,486,935,675 |

| 감가상각누계액 | (139,383,725) | (769,218,805) | 0 | (908,602,530) |

| (3) 무형자산 | 162,486,393 | 93,818,496 | 24,183,015,922 | 24,439,320,811 |

| 1. 전속계약권 | 33,333,337 | 83,336 | 0 | 33,416,673 |

| 2. 산업재산권 | 75,534,558 | 0 | 75,534,558 | |

| 3. 기타의무형자산 | 129,153,056 | 18,200,602 | 24,183,015,922 | 24,330,369,580 |

| (4) 기타비유동자산 | 2,361,126,877 | 3,695,896,772 | 0 | 6,057,023,649 |

| 1. 보증금 | 2,361,126,877 | 3,695,896,772 | 0 | 6,057,023,649 |

| 2. 장기선급비용 | - | 0 | - | |

| 3. 이연법인세자산 | - | 0 | - | |

| 자산총계 | 24,908,712,677 | 32,671,792,285 | 10,040,456,675 | 67,620,961,637 |

| I . 유동부채 | 5,436,748,146 | 9,321,152,298 | -199,292 | 14,757,701,152 |

| 1. 미지급금 | 2,046,329,144 | 3,068,177,299 | -241,547 | 5,114,264,896 |

| 2. 예수금 | 31,617,878 | 15,586,341 | 0 | 47,204,219 |

| 3. 부가세예수금 | 131,095,669 | 0 | 131,095,669 | |

| 4. 선수금 | 3,344,253,179 | 5,801,830,636 | 0 | 9,146,083,815 |

| 5. 단기차입금 | - | 0 | - | |

| 6. 미지급비용 | 14,547,945 | - | 42,255 | 14,590,200 |

| 7. 미지급법인세 | 245,003,179 | 0 | 245,003,179 | |

| 8. 연차수당부채 | 57,942,722 | 0 | 57,942,722 | |

| 9. 반품충당부채 | 1,516,452 | 0 | 1,516,452 | |

| II . 비유동부채 | 7,017,446,877 | 2,401,299,119 | 0 | 9,418,745,996 |

| 1. 임대보증금 | 60,000,000 | 0 | 60,000,000 | |

| 2. 퇴직급여충당부채 | - | 0 | - | |

| 3. 이연법인세부채 | 2,341,299,119 | 0 | 2,341,299,119 | |

| 4. 신주인수권부사채 | 6,000,000,000 | 0 | 6,000,000,000 | |

| 신주인수권조정 | (2,115,708,558) | 0 | (2,115,708,558) | |

| 상환할증금 | 1,288,506,000 | 0 | 1,288,506,000 | |

| 사채할인발행차금 | (259,301,565) | 0 | (259,301,565) | |

| 5. 지급보증충당부채 | 2,103,951,000 | 0 | 2,103,951,000 | |

| 부채총계 | 12,454,195,023 | 11,722,451,417 | -199,292 | 24,176,447,148 |

| I . 자본금 | 12,215,078,500 | 1,358,999,000 | 3,447,428,500 | 17,021,506,000 |

| 1. 보통주자본금 | 12,215,078,500 | 1,358,999,000 | 3,447,428,500 | 17,021,506,000 |

| II . 자본잉여금 | 68,601,459,029 | 9,588,536,738 | 30,737,392,552 | 108,927,388,319 |

| 1. 주식발행초과금 | 57,158,007,542 | 9,521,241,591 | 30,804,687,699 | 97,483,936,832 |

| 감자차익 | 8,786,050,008 | 0 | 8,786,050,008 | |

| 신주인수권대가 | 996,086,449 | 0 | 996,086,449 | |

| 2. 기타자본잉여금 | 1,661,315,030 | 67,295,147 | -67,295,147 | 1,661,315,030 |

| III . 자본조정 | - 167,207,394 | 69,992,544 | -14,212,352,499 | (14,309,567,349) |

| 1. 주식선택권 | 25,573,305 | 69,992,544 | -69,992,544 | 25,573,305 |

| 2. 신주인수권소각대 | - 177,491,481 | 0 | (177,491,481) | |

| 3. 자기주식 | - 15,289,218 | -14,142,359,955 | (14,157,649,173) | |

| III . 기타포괄손익누계액 | - 249,232,901 | 8,695,098,613 | -8,695,098,613 | (249,232,901) |

| 1. 매도가능금융자산평가이익 | 160,090,031 | -160,090,031 | - | |

| 매도가능증권평가손실 | - 249,232,901 | 0 | (249,232,901) | |

| 2. 관계기업투자평가이익 | 8,535,008,582 | -8,535,008,582 | - | |

| 3. 지분법자본변동 | - | 0 | - | |

| 4. 부의지분법자본변동 | - | 0 | - | |

| IV . 결손금 | -67,945,579,580 | 1,236,713,973 | -1,236,713,973 | (67,945,579,580) |

| 1. 미처리결손금 | -67,945,579,580 | 1,236,713,973 | -1,236,713,973 | (67,945,579,580) |

| 자본총계 | 12,454,517,654 | 20,949,340,868.00 | 10,040,655,967 | 43,444,514,489.00 |

| 부채와자본총계 | 24,908,712,677 | 32,671,792,285 | 10,040,456,675 | 67,620,961,637 |

|

주1) 상기 합병 후 재무상태표는 2013년 6월 30일 현재를 기준으로 상장과 비상장 법인의 재무상태표의 합계금액에서 아래의 수정사항을 반영한 후의 금액입니다. 조정분개의 자세한 내역 및 회계처리는 아래와 같습니다.

|

||||||||||||||||||||||||||||||||||||||||||||||||

| [합병 전후 상장 비상장 추정 손익계산서] | |

| (기준일: 2013년 06월 30일) | (단위: 원) |

| 구분 | 비상장사 2013년(E) | 상장사 2013년(E) | 합병후 2013년 손익계산서 |

합병후 2014년 손익계산서 |

||

|---|---|---|---|---|---|---|

| 상반기 | 하반기 (주1) | 합계 | ||||

| I . 매출액 | 9,992,487,099 | 17,160,628,307 | 27,153,115,406 | 12,631,853,986 | 29,792,482,292 | 55,696,025,273 |

| II . 매출원가 | 6,978,320,984 | 9,218,715,303 | 16,197,036,287 | 9,990,837,877 | 19,209,553,180 | 33,463,922,771 |

| III . 매출총이익 | 3,014,166,115 | 7,941,913,004 | 10,956,079,119 | 2,641,016,109 | 10,582,929,113 | 22,232,102,503 |

| IV . 판매비와관리비 | 1,685,035,267 | 2,170,598,588 | 3,855,633,855 | 6,631,725,358 | 8,796,089,630 | 11,254,516,342 |

| 1. 급여 | 464,294,568 | 259,574,156 | 723,868,724 | 2,471,041,137 | 2,730,615,293 | 3,346,041,316 |

| 2. 퇴직급여 | 35,192,586 | 21,406,444 | 56,599,030 | 271,888,301 | 293,294,745 | 344,238,169 |

| 3. 복리후생비 | 123,911,841 | 114,964,838 | 238,876,679 | 577,979,131 | 692,943,969 | 854,855,968 |

| 4. 여비교통비 | 42,719,501 | 300,528,153 | 343,247,654 | 366,914,362 | 667,442,515 | 789,548,787 |

| 5. 접대비 | 277,968,753 | 109,373,843 | 387,342,596 | 317,618,168 | 426,992,011 | 803,357,571 |

| 6. 통신비 | 31,365,638 | 36,813,907 | 68,179,545 | 70,842,739 | 107,656,646 | 144,677,987 |

| 7. 수도광열비 | 10,841,799 | 9,225,308 | 20,067,107 | 27,615,638 | 36,840,946 | 49,685,607 |

| 8. 세금과공과 | 209,161 | 12,857,647 | 13,066,808 | 13,519,855 | 26,377,502 | 27,667,727 |

| 9. 감가상각비 | 12,420,579 | 21,581,628 | 34,002,207 | 182,924,403 | 204,506,031 | 218,183,259 |

| 10. 지급임차료 | 39,532,000 | 65,167,729 | 104,699,729 | 609,635,425 | 674,803,154 | 734,165,421 |

| 11. 수선비 | 606,863 | 14,537,734 | 15,144,597 | 796,000 | 15,333,734 | 16,449,880 |

| 12. 보험료 | 653,906 | 860,544 | 1,514,450 | 12,774,740 | 13,635,284 | 14,974,875 |

| 13. 차량유지비 | 20,566,359 | 17,247,966 | 37,814,325 | 81,113,565 | 98,361,531 | 129,708,235 |

| 14. 운반비 | 6,999,560 | 19,375,175 | 26,374,735 | 5,399,931 | 24,775,106 | 36,734,984 |

| 15. 교육훈련비 | 47,089,247 | 288,368,478 | 335,457,725 | 903,655,613 | 1,192,024,091 | 1,294,695,308 |

| 16. 도서인쇄비 | 2,313,700 | 10,807,844 | 13,121,544 | 21,152,360 | 31,960,204 | 35,738,290 |

| 17. 소모품비 | 15,943,953 | 63,668,089 | 79,612,042 | 47,521,202 | 111,189,291 | 131,977,277 |

| 18. 지급수수료 | 439,120,992 | 243,899,700 | 683,020,692 | 532,802,381 | 776,702,081 | 1,229,631,167 |

| 19. 광고선전비 | 28,952,826 | 128,231,968 | 157,184,794 | 36,885,023 | 165,116,991 | 223,866,846 |

| 20. 대손상각비 | 0 | 41,728,854 | 41,728,854 | 41,728,854 | 49,149,657 | |

| 21. 주식보상비용 | 69,992,544 | 355,795,433 | 425,787,977 | 40,409,395 | 396,204,828 | 692,964,146 |

| 22. 대손충당금환입 | -6,234,316 | 6,234,316 | 0 | - | - | - |

| 23. 무형자산상각비 | 20,573,207 | 28,348,834 | 48,922,041 | 39,235,989 | 67,584,823 | 86,203,864 |

| V . 영업이익 | 1,329,130,848 | 5,771,314,415 | 7,100,445,263 | -3,990,709,248 | 1,786,839,483 | 10,977,586,161 |

| VI . 영업외수익 | 1,798,349,068 | -1,798,349,068 | 0 | 254,574,782 | 254,574,782 | - |

| VII . 영업외비용 | 623,846,267 | -623,846,267 | 0 | 1,136,921,195 | 1,136,921,195 | 541,393,990 |

| VIII . 법인세차감전순이익(손실) | 2,503,633,649 | 4,596,811,614 | 7,100,445,263 | -4,873,055,661 | 904,493,070 | 10,436,192,171 |

| IX 법인세비용 (주 2) | 481,999,498 | -481,999,498 | 0 | - | 176,988,475 | 2,393,068,955 |

| X . 당기순이익(손실) | 2,021,634,151 | 5,078,811,112 | 7,100,445,263 | -4,873,055,661 | 727,504,595 | 8,043,123,216 |

| (주 1) 2013년 하반기는 "합계"에서 "상반기 실적"을 단순 차감 기재함. (주 2) 법인세 비용은 합병후 추정손익계산서상 법인세 차감전 순이익을 기준으로 계산하여 표시함. 따라서, 각 사의 2013년도 당기순이익 계산과정에는 법인세 비용 효과가 반영되지 아니함. (주 3) 2013년도 상장법인 추정 손익계산서는 상반기 영업외손익 실적금액이 반영되어 있으며 2013년도 비상장법인 추정손익계산서는 외부평가보고서에 있는 추정손익계산서와 일치시키기 위하여 2013년 상반기 영업외손익 실적금액을 제외하였습니다. |

합병법인 (주)제이와이피엔터테인먼트와 피합병법인 (주)제이와이피는 임원 겸직에 따른 인건비를 분담하고 있습니다. 직원의 겸직은 존재하지 않으며, 사업에 따른 수익 및 비용의 배분 및 분담사항은 존재하지 않습니다. 겸직 임원의 인건비 부담내역은 아래와 같습니다.

| [(주)제이와이피엔터테인먼트 및 (주)제이와이피 겸직 임원 인건비 현황] |

| (단위 : 천원) |

| 회사명 | 겸직 임원 | 2011년 | 2012년 | 2013년 반기 | 합계 |

|---|---|---|---|---|---|

| (주)제이와이피 엔터테인먼트 |

등기임원 3인 미등기임원 1인 |

197,509 | 433,876 | 248,099 | 879,484 |

| (주)제이와이피 | 등기임원 4인 | 303,189 | 152,364 | 81,172 | 536,725 |

| 주1) 2011년은 2011.02 ~ 2011.12 11개월간 인건비입니다. |

| 주2) 겸직 임원은 정욱 대표이사, 박진영 이사, 변상봉 이사 및 조해성 이사 등 4인을 지칭하며, 조해성 이사는 (주)제이와이피엔터테인먼트의 미등기 사내이사이자 (주)제이와이피의 등기 사내이사입니다. |

(3) 회사의 영업에 미치는 영향 및 효과

양사를 관리해야 하는 비효율적인 측면이 개선되어 경영의 집중화가 가능하고 규모의 경제에 따라 시장지배력이 확대될 것으로 판단됩니다. 또한 대외신용도 향상과 기업이미지 상승으로 자금조달이 용이해질 것으로 판단됩니다.

다. 향후 회사구조 개편에 관한 계획

합병법인 (주)제이와이피엔터테이먼트는 합병후 회사 구조개편에 관한 확정된 계획이 없습니다. 향후 회사 구조개편에 대한 계획이 확정될 경우 공시를 통해 즉시 알려드릴 예정입니다.

2. 합병 상대방의 개요

가. 회사의 개황

(1) 회사의 상호, 주요사업, 임직원 현황 등

| 상호 | (주)제이와이피 |

| 설립연도 | 1997년 11월 18일 |

| 주요사업의 내용 | 음반/음원 및 연예 매니지먼트 사업 |

| 임직원 현황 | 26명 (등기임원 4명, 직원 22명, 증권신고서 제출일 현재) |

| 대표이사 | 정 욱 |

| 주1) 위 내용에 대한 자세한 사항은 "제2부 당사회사에 관한 사항" 중 (주)제이와이피 부분을 참조하시기 바랍니다. |

(2) 주주현황

| (기준일: 증권신고서 제출일 현재) | (단위: 주) |

| 구분 | 주식수 | 비율 | 비고 | |

|---|---|---|---|---|

| 최대주주 등 | 박진영 | 1,200,414 | 44.17% | |

| 조해성 | 1,600 | 0.06% | 등기임원 | |

| 소계 | 1,202,014 | 44.22% | ||

| 기타주주 | 로엔엔터테인먼트 | 691,680 | 25.45% | |

| 미디어코프 | 500,000 | 18.40% | ||

| 아이넷스쿨 외 2인 | 206,000 | 7.35% | ||

| 소계 | 1,391,680 | 51.20% | ||

| 소액주주 | 124,304 | 4.57% | ||

| 합계 | 2,717,998 | 100.00% | ||

나. 최근 3년간의 요약 재무정보 및 외부감사 여부

(1) 최근 3년간 요약 연결 재무정보

| [(주)제이와이피 요약 연결 재무상태표] |

| (단위: 원) |

| 구분 | 2013년 반기말 | 2012년 | 2011년 | 2010년 |

|---|---|---|---|---|

| I. 유동자산 | 9,804,066,762 | 12,645,970,592 | 8,504,580,225 | 6,197,728,366 |

| II. 비유동자산 | 12,856,945,256 | 13,706,385,164 | 12,678,496,479 | 12,420,413,348 |

| 자산총계 | 22,661,012,018 | 26,352,355,756 | 21,183,076,704 | 18,618,141,714 |

| I. 유동부채 | 9,536,116,205 | 13,044,389,210 | 15,253,265,325 | 13,711,433,763 |

| II. 비유동부채 | 2,080,272,079 | 1,905,369,270 | 2,145,988,553 | 2,377,162,735 |

| 부채총계 | 11,616,388,284 | 14,949,758,480 | 17,399,253,878 | 16,088,596,498 |

| I. 자본금 | 1,358,999,000 | 1,358,999,000 | 1,358,999,000 | 1,358,999,000 |

| II. 자본잉여금 | 10,411,921,845 | 10,411,921,845 | 9,566,486,366 | 9,588,536,738 |

| III. 기타자본항목 | 69,992,544 | |||

| Ⅳ.기타포괄손익누계액 | 1,879,766,794 | 1,798,738,235 | 1,610,672,672 | 1,369,099,253 |

| Ⅴ. 이익잉여금 (결손금) | (1,858,037,687) | (1,595,145,039) | (8,885,251,816) | (9,787,089,775) |

| 지배주주지분 | 11,862,642,496 | 11,974,514,041 | 3,650,906,222 | 2,529,545,216 |

| 비지배주주지분 | (818,018,762) | (571,916,765) | 132,916,604 | |

| 자본총계 | 11,044,623,734 | 11,402,597,276 | 3,783,822,826 | 2,529,545,216 |

| 자본및부채총계 | 22,661,012,018 | 26,352,355,756 | 21,183,076,704 | 18,618,141,714 |

| 주1) 2013년 반기와 2012년은 한국채택국제회계기준에 따라 회계처리된 금액을 외부감사인의 검토 및 감사를 받은 후의 금액이며, 2011년 및 2010년은 과거 기업회계기준에 따라 회계처리된 금액을 외부감사인이 감사를 한 후에 한국채택국제회계기준으로 전환조정을 통하여 공시된 금액입니다. |

| [(주)제이와이피 요약 연결 포괄손익계산서] |

| (단위: 원) |

| 구분 | 2013년 반기 | 2012년 | 2011년 |

|---|---|---|---|

| 매출액 | 10,719,080,997 | 29,750,540,600 | 19,309,431,442 |

| 매출총이익 | 4,599,204,148 | 14,575,006,686 | 8,571,996,421 |

| 영업이익 | 705,083,867 | 7,941,115,579 | 1,314,616,305 |

| 당기순이익 | (437,046,334) | 7,277,386,405 | 914,932,826 |

| 주1) 2013년 반기와 2012년은 한국채택국제회계기준에 따라 회계처리된 금액을 외부감사인의 검토 및 감사를 받은 후의 금액이며, 2011년은 과거 기업회계기준에 따라 회계처리된 금액을 외부감사인이 감사를 한 후에 한국채택국제회계기준으로 전환조정을 통하여 공시된 금액입니다. 주2) 2010년은 K-IFRS로 전환하지 않은 포괄손익계산서이기 때문에 비교 가능성이 떨어져서 기재하지 아니하였습니다. |

(2) 최근 3년간 요약 별도 재무정보

| [(주)제이와이피 요약 별도 재무상태표] |

| (단위 : 원) |

| 구분 | 2013년 반기말 | 2012년말 | 2011년말 | 2010년말 |

|---|---|---|---|---|

| I. 유동자산 | 11,932,961,974 | 12,942,081,672 | 10,451,626,186 | 7,682,397,474 |

| II. 비유동자산 | 20,738,830,311 | 19,149,465,036 | 18,935,574,891 | 7,508,341,974 |

| 자산총계 | 32,671,792,285 | 32,091,546,708 | 29,387,201,077 | 15,190,739,448 |

| I. 유동부채 | 9,321,152,298 | 12,161,186,448 | 14,792,352,008 | 12,546,984,531 |

| II. 비유동부채 | 2,401,299,119 | 2,051,230,758 | 2,363,091,376 | 58,523,911 |

| 부채총계 | 11,722,451,417 | 14,212,417,206 | 17,155,443,384 | 12,605,508,442 |

| I. 자본금 | 1,358,999,000 | 1,358,999,000 | 1,358,999,000 | 1,358,999,000 |

| II. 자본잉여금 | 9,588,536,738 | 9,588,536,738 | 9,588,536,738 | 9,588,536,738 |

| Ⅲ. 기타의 자본항목 | 69,992,544 | |||

| Ⅳ.기타포괄손익누계액 | 8,695,098,613 | 7,716,513,942 | 8,908,941,050 | - |

| Ⅴ.이익잉여금(결손금) | 1,236,713,973 | (784,920,178) | (7,624,719,095) | (8,362,304,732) |

| 자본총계 | 20,949,340,868 | 17,879,129,502 | 12,231,757,693 | 2,585,231,006 |

| 자본및부채총계 | 32,671,792,285 | 32,091,546,708 | 29,387,201,077 | 15,190,739,448 |

| 주1) 2013년 반기와 2012년은 한국채택국제회계기준에 따라 회계처리된 금액을 외부감사인의 검토 및 감사를 받은 후의 금액이며, 2011년 및 2010년은 과거 기업회계기준에 따라 회계처리된 금액을 외부감사인이 감사를 한 후에 한국채택국제회계기준으로 전환조정을 통하여 공시된 금액입니다. |

| [최근 3년간 (주)제이와이피 요약 별도 포괄손익계산서] |

| (단위: 원) |

| 구분 | 2013년 반기 | 2012년 | 2011년 | 2010년 |

|---|---|---|---|---|

| 매출액 | 9,992,487,099 | 25,358,301,026 | 18,263,287,741 | 21,680,121,905 |

| 매출총이익 | 3,657,885,038 | 11,149,610,603 | 7,576,020,124 | 12,432,282,238 |

| 영업이익 | 1,329,130,848 | 7,472,100,380 | 2,538,214,586 | 5,903,991,144 |

| 당기순이익 | 2,021,634,151 | 6,839,798,917 | 737,585,637 | 904,346,755 |

| 주1) 2013년 반기와 2012년은 한국채택국제회계기준에 따라 회계처리된 금액을 외부감사인의 검토 및 감사를 받은 후의 금액이며, 2011년은 과거 기업회계기준에 따라 회계처리된 금액을 외부감사인이 감사를 한 후에 한국채택국제회계기준으로 전환조정을 통하여 공시된 금액이며, 2010년은 K-GAAP 회계기준으로 작성되어 K-IFRS로 전환되지 아니한 금액입니다. |

(3) 재무제표에 관한 외부감사 여부

| 구분 | 2013년 반기 | 2012년 | 2011년 | 2010년 |

|---|---|---|---|---|

| 회계기준 | K-IFRS | K-IFRS | K-GAAP | K-GAAP |

| 감사인 | 삼일회계법인 | 삼일회계법인 | 삼일회계법인 | 삼일회계법인 |

| 감사의견 | 적정(검토의견) | 적정 | 적정 | 적정 |

3. 합병의 형태

가. 합병 방법

(주)제이와이피엔터테인먼트가 (주)제이와이피를 흡수합병하여 (주)제이와이피엔터테인먼트는 존속하고, (주)제이와이피는 소멸합니다.

나. 소규모합병 또는 간이합병 여부

본 합병은 상법 제527조의2(간이합병)와 제527조의3(소규모합병)에 해당하지 않습니다.

다. 합병 후 존속하는 회사의 상장계획

합병 후 존속법인 (주)제이와이피엔터테인먼트는 본 증권신고서 제출일 현재 한국거래소 코스닥시장 상장법인이며, 합병 후 상장폐지 계획은 없습니다.

라. 합병의 방법상 특기할 만한 사항

당사가 합병을 하기 위해서는 합병계약서를 작성하여 그에 대한 주주총회의 승인을 얻어야 합니다. 주주총회 소집 통지 및 공고의 방법은 상법 제542조의4에 따라 의결권 있는 발행주식총수의 100분의 1 이하의 주식을 소유한 주주에 대한 소집통지를 주주총회일 2주 전에 전자공시시스템에 공고함으로써 소집통지를 갈음할 수 있습니다.

4. 진행경과 및 일정

가. 진행경과

(1) 외부평가기관(신한회계법인)과 평가 계약 : 2013년 05월 30일

(2) 상장주선인(한화투자증권)과 계약: 2013년 06월 20일

(3) 이사회 합병 결의일 : 2013년 06월 19일

(4) 합병 계약 체결일 : 2013년 06월 19일

나. 주요 일정

| 구 분 | 일 정 | ||

|---|---|---|---|

| 존속법인 (주)제이와이피 엔터테인먼트 |

소멸법인 (주)제이와이피 |

||

| 이사회 결의일 | 2013년 06월 19일 | 2013년 06월 19일 | |

| 합병 계약일 | 2013년 06월 19일 | 2013년 06월 19일 | |

| 증권신고서 제출일 | 2013년 08월 02일 | - | |

| 주주명부 확정 기준일 공고 | 2013년 08월 02일 | 2013년 08월 02일 | |

| 주주확정 기준일 | 2013년 08월 19일 | 2013년 08월 19일 | |

| 주주총회 소집통지 및 공고 | 2013년 08월 29일 | 2013년 08월 29일 | |

| 합병반대의사 통지 접수기간 | 시작일 | 2013년 08월 29일 | - |

| 종료일 | 2013년 09월 12일 | - | |

| 합병승인 주주총회 | 2013년 09월 13일 | 2013년 09월 13일 | |

| 주식매수청구권 행사시간 | 시작일 | 2013년 09월 13일 | 2013년 09월 13일 |

| 종료일 | 2013년 10월 02일 | 2013년 10월 02일 | |

| 채권자 이의제출기간 | 시작일 | 2013년 09월 16일 | 2013년 09월 16일 |

| 종료일 | 2013년 10월 16일 | 2013년 10월 16일 | |

| 합병기일 | 2013년 10월 17일 | 2013년 10월 17일 | |

| 합병종료보고총회일(이사회 결의일) | 2013년 10월 17일 | 2013년 10월 17일 | |

| 합병종료보고 공고일 | 2013년 10월 17일 | 2013년 10월 17일 | |

| 합병등기 예정일 | 2013년 10월 21일 | - | |

| 해산등기 예정일 | - | 2013년 10월 21일 | |

| 신주교부 예정일 | 2013년 10월 25일 | - | |

| 신주상장 예정일 | 2013년 10월 28일 | - | |

| 주1) 상기 합병 일정은 증권신고서 제출일 현재의 예상 일정이며, 관계법령상의 인허가, 승인 및 관계기관과의 협의 등에 의해 변경될 수 있습니다. |

| 주2) 소멸법인 (주)제이와이피의 구주권 제출기간은 채권자 이의제출기간과 동일합니다. |

다. 증권신고서 제출대상 여부

| 구분 | 내용 |

|---|---|

| 증권신고서 제출 대상 여부 | 예 |

| 제출을 면제받은 경우 그 사유 | - |

5. 합병의 성사조건

가. 합병계약서상의 계약 해제 조건

양사가 체결한 합병계약서상 계약 해제조건은 다음과 같으며, 다음 각 호의 사정이 발생하는 경우에는 합병기일 이전에 양사가 합의하여 본 계약을 해제할 수 있습니다. 아래 기재된 합병계약서 내용 중 "갑"은 합병법인 (주)제이와이피엔터테인먼트를, "을"은 피합병법인 (주)제이와이피를 지칭합니다.

| <합병계약서> 제18조 (계약의 해제) 본 계약일로부터 합병기일까지 다음 각 호에 해당되는 사항이 발생한 경우 "갑"과 "을"은 본 계약을 해지할 수 있다. (가) 천재지변, "갑" 또는 "을"의 재산 및 경영상태에 중대한 변동이 발생한 경우 (나) 본 건 합병에 반대하여 "갑"에게 주식매수청구권을 행사한 주식수가 800,000주 이상인 경우 (다) 본 합병에 반대하여 "을"에게 주식매수청구권을 행사한 주식수가 60,000주 이상인 경우 (라) 정부 또는 관련기관으로부터 본 건 합병에 필요한 승인을 획득하지 못하거나 본 건 합병으로 인하여 치유할 수 없는 법령 위반의 결과가 초래될 경우 |

나. 합병승인 주주총회에서 합병이 무산될 가능성

(주)제이와이피엔터테인먼트 및 (주)제이와이피가 합병을 함에 있어 합병계약서 및 그 승인에 대한 주주총회에서의 승인 결의는 특별결의 사항에 해당되므로, 참석 주주 의결권의 3분의 2 이상의 수와 발행주식총수의 3분의 1 이상의 수의 승인을 얻지 못할 경우 합병이 무산될 수 있습니다.

6. 관련법령상의 규제 또는 특칙

본 합병은 정부기관 등의 승인·인가·신고수리 등이 필요한 경우에는 그 승인 등을 합병기일 전일까지 받지 못한 때에는 그 효력을 상실할 수 있습니다.

Ⅱ. 합병 가액 및 그 산출근거

1. 합병가액 및 합병비율

| [합병의 합병가액 및 합병비율] |

| (단위 : 원) |

| 구분 | 합병법인 (주식회사 제이와이피엔터테인먼트) |

피합병법인 (주식회사 제이와이피) |

|---|---|---|

| 기준주가 | 4,695 | 해당사항 없음. |

| 자산가치ㆍ수익가치 평균 | 해당사항 없음. | 16,605 |

| - 자산가치 | 585 | 6,578 |

| - 수익가치 | 해당사항 없음. | 23,289 |

| 상대가치 | 해당사항 없음. | 해당사항 없음. |

| 1주당 합병가액 | 4,695 | 16,605 |

| 합병비율 | 1 | 3.5367412 |

| 주1) '자본시장과금융투자업에관한법률 시행령 제176조의5'에 의하여 주권상장법인인 합병회사의 합병가액은 기준주가로 평가하였습니다. |

| 주2) 주권비상장법인인 피합병회사의 기준주가는 주권비상장법인이므로 산정하지 아니하였습니다. |

| 주3) 주권비상장법인인 피합병회사의 유사회사 선정기준을 충족시키는 유사한 주권상장법인이 없으므로 상대가치를 산정하지 아니하였습니다. |

2. 산출근거

본건 합병의 합병가액 평가는 자본시장과금융투자업에관한법률시행령 제176조의5, 증권발행및공시등에관한규정 제5-13조 및 동규정 시행세칙 제4조 내지 제8조의 규정에 의거하여 합병법인은 기준주가(단, 기준주가가 자산가치에 미달할 경우 자산가치로 할 수 있음)를, 피합병법인은 본질가치(자산가치와 수익가치를 1과 1.5의 비율로 가중산술평균한 가액)와 상대가치를 산술평균한 가액(상대가치를 산정할 수 없는 경우에는 본질가치)을 합병가액으로 하여 산출된 합병비율로 피합병법인 주주에게 합병법인 주식 등을 교부할 예정입니다.

3. 평가기관에 관한사항

가. 평가기관의 개황

(1) 평가기관의 명칭: 신한회계법인

(2) 평가 책임자: 공인회계사 김영수

나. 평가기관의 개요

(1) 평가계약 체결일: 2013년 05월 30일

(2) 평가기간: 2013년 05월 30일 ~ 2013년 06월 18일

(3) 평가기관의 독립성: 신한회계법인은 주식회사 제이와이피엔터테인먼트 및 주식회사제이와이피와 『자본시장과 금융투자업에 관한 법률』 제165조의4 및 『자본시장과금융투자업에 관한 법률 시행령』 제176조의5 제8항과 『증권의 발행 및 공시 등에 관한 규정』 제5-14조에 의한 특수관계에 있지 아니합니다. 또한 『공인회계사법』 제21조 및 제33조의 규정에 의한 평가ㆍ직무 제한을 받지 아니합니다.

4. 평가의 내용

외부평가기관의평가의견서

주식회사 제이와이피엔터테인먼트와 주식회사 제이와이피 귀중

주식회사 제이와이피엔터테인먼트와 주식회사 제이와이피 합병시

합병비율 적정성에 대한 평가의견

신한회계법인(이하 "본 평가인")은 주권상장법인인 주식회사 제이와이피엔터테인먼트(이하 "합병법인")와 주권비상장법인인 주식회사 제이와이피(이하 "피합병법인")가 합병을 함에 있어 합병당사회사간 합병비율의 적정성에 대하여 검토하였습니다. 이 보고서는 상기 합병과 관련하여 합병법인이 자본시장과금융투자업에관한법률의 규정에 따라 관련 신고서를 제출할 때 첨부서류로 이용되기 위하여 작성되었습니다. 따라서 합병비율의 적정성에 대한 본 평가인의 검토 결과는 이 보고서에 명시한 목적 이외의 용도로는 사용할 수 없으며, 이 보고서에 명시된 이외의 자는 어떠한 용도에도 이 보고서를 이용할 수 없습니다. 본 평가인은 이 업무를 수행함에 있어 관련 법령과 규정에 따라 합병비율의 적정성을 검토하였습니다.

본 평가인은 합병당사회사가 제시한 합병비율이 자본시장과금융투자업에관한법률시행령 제176조의5, 그리고 증권의발행및공시등에관한규정 제5-13조 및 동규정 시행세칙 제4조 내지 제8조에서 규정하고 있는 합병가액 산정방법에 따라 산정되었는지에 대하여 검토하였습니다. 이를 위하여, 본 평가인은 합병법인의 2012년 12월 31일로 종료하는 회계연도의 재무제표와 합병법인의 주가자료 및 피합병법인의 2012년 12월 31일로 종료하는 회계연도의 재무제표, 피합병법인이 제시한 2013년과 2014년 12월 31일로 종료하는 회계연도의 추정재무제표 및 피합병법인과 한국거래소업종분류에 따른 소분류업종이 동일한 주권상장법인(이하 "유사회사")의 주가 등을 검토하였습니다.

또한, 본 평가인은 검토를 수행함에 있어 금융감독원이 제정한 "외부평가업무 가이드라인(2009.6)"과 한국공인회계사회가 제정한 "가치평가서비스 수행기준(2008.8)"을 준수하였습니다.

합병법인이 피합병법인을 합병함에 있어서 합병비율의 기준이 되는 합병 양 당사회사(이하 "당사회사")의 주당평가액은 합병법인과 피합병법인이 각각 4,695원(액면가액 500원)과 16,605원(액면가액 500원)으로 추정되었으며, 당사회사가 합의한 합병비율 1:3.5367412은 적정한 것으로 판단됩니다.

본 평가인의 검토결과 이러한 합병비율은 중요성의 관점에서 자본시장과금융투자업에관한 법률시행령 제176조의5, 그리고 증권의발행및공시등에관한규정 제5-13조 및 동규정 시행세칙 제4조 내지 제8조에서 규정하고 있는 합병가액 산정방법에 위배되어 산정되었다는 점이 발견되지 아니하였습니다.

본 평가인이 수행한 업무의 범위 및 평가의 한계는 다음과 같습니다.

본 의견서에 기술된 절차는 일반적인 회계감사기준에 따른 감사절차가 아니므로 본평가인은 본 의견서에 포함된 내용에 대하여 감사의견을 표명하지 아니하며, 합병당사회사의 재무상태와 경영성과에 대한 어떠한 형태의 보증도 제공하지 아니합니다. 만약, 회계감사기준에 따른 추가적인 감사절차를 수행하였다면, 본 의견서에 언급되지 아니한 추가적인 발견사항, 변경사항 또는 기타 예외사항이 발견되었을 수도 있습니다.

본 평가인이 평가의 근거로 사용한 합병당사회사의 2012년 12월 31일 현재의 순자산가치는 2012년 12월 31일로 종료되는 회계연도의 감사받은 한국채택국제회계기준(K-IFRS) 재무제표를 기초로 하였습니다. 또한, 본 평가인은 피합병법인의 분석기준일 현재의 수익가치 검토를 위하여 피합병법인이 제시한 2013년과 2014년 12월 31일로 종료되는 회계연도의 추정재무제표를 사용하였습니다. 그러나, 이러한 추정재무제표는 영업환경 및 제반가정 등이 반영된 피합병법인의 사업계획 등을 기초로 하여 피합병법인에 의하여 작성되었는 바, 국내외 경제상황의 변화 및 제반가정의 변화에 따라 실제와 추정치는 차이가 발생할 수 있으며, 그 차이는 매우 중요할 수도 있습니다.

미래기간에 대한 추정은 피합병법인 경영진에 의한 경영전략이나 영업계획의 수정 등 다양한 제반요소들의 변동에 따라 중대한 영향을 받을 수도 있으므로, 본 의견서 상의 추정치가 장래의 실적치와 일치하거나 유사할 것이라는 것을 본 평가인이 보증하거나 확인하는 것은 아닙니다. 또한, 본 의견서에서 사용된 것과 다른 합병비율 평가 방법이나 다른 제반가정이 사용될 경우, 동 합병비율의 검토결과는 본 의견서의 결과와 중대한 차이가 발생될 수 있습니다.

연도별 추정 및 자본비용 산정시 각종 비율을 적용하여 표기함에 따라 합계 등에서 발생한 단수차이는 무시합니다.

본 의견서는 의견서 제출일(2013년 6월 19일)현재로 유효한 것입니다. 따라서 동 의견서일 이후 본 의견서를 열람하는 시점까지의 기간에 기업가치 평가에 중대한 영향을 미칠 수 있는 사건이나 상황이 발생할 수 있으며, 이러한 경우 본 의견서의 내용과상이한 결과가 나타날 수 있습니다. 본 평가인은 의견서 제출일 이후 알게 된 정보에 대하여 본 의견서를 갱신할 의무가 없습니다.

본 의견서의 이용자는 의견서에 기술한 바와 같이 본 평가인이 수행한 업무의 범위 및 한계점, 그리고 검토시 전제된 제반가정들과 가정들의 상황변화에 따른 변동가능성 등을 충분히 숙지하여야 합니다.

평가계약일자 : 2013년 5월 30일

평 가 기 간 : 2013년 5월 30일 ~ 2013년 6월 18일

평가기관의 독립성 : 신한회계법인은 주식회사 제이와이피엔터테인먼트 및 주식회사제이와이피와 『자본시장과 금융투자업에 관한 법률』 제165조의4 및 『자본시장과금융투자업에 관한 법률 시행령』 제176조의5 제8항과 『증권의 발행 및 공시 등에 관한 규정』 제5-14조에 의한 특수관계에 있지 아니합니다. 또한 『공인회계사법』 제21조 및 제33조의 규정에 의한 평가ㆍ직무 제한을 받지 아니합니다.

제 출 일 자 : 2013년 6월 19일

평가회사명 : 신한회계법인

대 표 이 사 : 이 상 문 (인)

소 재 지 : 서울특별시 영등포구 여의도동 17-3 삼환까뮤빌딩 8층

평가책임자 : (직책) 공인회계사 (성명) 김 영 수 (인)

(전화번호) 02) 782 - 9940

1. 합병의 방법 및 요령

본 합병은 주권상장법인인 주식회사 제이와이피엔터테인먼트가 주권비상장법인인 주식회사 제이와이피를 흡수합병하는 방법으로 하며, 이에 따라 주식회사 제이와이피엔터테인먼트는 존속하고 주식회사 제이와이피는 소멸되어 해산합니다.

본건 합병의 합병가액 평가는 자본시장과금융투자업에관한법률시행령 제176조의5, 증권발행및공시등에관한규정 제5-13조 및 동규정 시행세칙 제4조 내지 제8조의 규정에 의거하여 합병법인은 기준주가(단, 기준주가가 자산가치에 미달할 경우 자산가치로 할 수 있음)를, 피합병법인은 본질가치(자산가치와 수익가치를 1과 1.5의 비율로 가중산술평균한 가액)와 상대가치를 산술평균한 가액(상대가치를 산정할 수 없는 경우에는 본질가치)을 합병가액으로 하여 산출된 합병비율로 피합병법인 주주에게 합병법인 주식 등을 교부할 예정입니다.

2. 합병비율에 대한 평가

2.1. 당사회사의 개요

| 구 분 | 합병법인 | 피합병법인 | |

|---|---|---|---|

| 법인명 | 주식회사 제이와이피엔터테인먼트 | 주식회사 제이와이피 | |

| 합병후 존속여부 | 존속 | 소멸 | |

| 대표이사 | 정욱 | 정욱 | |

| 주 소 | 본 사 | 서울 강남구 청담동125-14번지3층 | 서울시 강남구 청담동123-50 |

| 연락처 | 02-3438-2300 | 02-3438-2300 | |

| 설립연월일 | 1996년 4월 25일 | 1997년 11월18일 | |

| 자본금 | 12,215 백만원 | 1,358 백만원 | |

| 자 산 총 액(주1) | 25,528 백만원 | 32,092 백만원 | |

| 결 산 기 | 12월말 | 12월말 | |

| 종 업 원 수 | 64 명 (2012년 기말 현재) | 33 명 (2012년 기말 현재) | |

| 주권상장 또는 코스닥상장일 (금융위 등록일) |

2001년 8월 30일 | - | |

| 발행주식의 종류 및 수 | 보통주 : 24,430,157 주(액면가 500원) | 보통주 : 2,717,998 주(액면가 500원) | |

(주1) 자산총액은 감사받은 재무제표 상의 금액입니다.

합병법인 및 피합병법인의 개요는 2012년 12월 31일 기준으로 작성된 것이며, 대표이사, 본사주소, 자본금, 발행주식의 종류 및 수는 본 의견서 제출일 현재 기준입니다

2.2 평가의 개요

주권상장법인인 주식회사 제이와이피엔터테인먼트와 주권비상장법인인 주식회사 제이와이피가 합병을 실시함에 있어 2013년 6월 19일에 이사회 결의 및 금융위원회에 주요사항보고서를 제출할 계획인 바, 동 주요사항보고서상의 합병가액의 산정에 대하여 본 평가인은 아래의 관련규정을 적용하여 주권상장법인인 합병법인과 주권비상장법인인 피합병법인의 1주당 합병가액을 산출하였으며, 이를 기초로 합병비율의 적정성을 검토하였습니다.

<관련 규정>

- 자본시장과금융투자업에관한법률시행령 제176조의5

- 증권의발행및공시등에관한규정 제5-13조, 동 규정 시행세칙 제4조 내지 제8조

2.3 평가의 내용

2.3.1 평가방법

합병가액은 자본시장과금융투자업에관한법률시행령 제176조의5, 그리고 증권의발행및공시등에관한규정 제5-13조 및 동 규정 시행세칙 제4조 내지 제8조에 따라 다음과 같이 분석하였습니다.

2.3.1.1 기준주가 분석방법

주권상장법인인 합병법인의 기준주가는 자본시장과금융투자업에관한법률시행령 제176조의5에 따라 합병을 위한 이사회결의일과 합병계약을 체결한 날 중 앞서는 날의전일을 기산일로 최근 1개월간의 거래량 가중산술평균종가, 최근 1주일간의 거래량 가중산술평균종가, 최근일의 종가를 산술평균한 가액과 최근일의 종가 중 낮은 가액으로 산정하였습니다.

2.3.1.2 본질가치 분석방법 (분석기준일 2013년 6월 12일)

주권비상장법인인 피합병법인의 본질가치는 증권의발행및공시등에관한규정 시행세칙 제4조 내지 제6조에 따라 자산가치와 수익가치를 각각 1과 1.5로 하여 가중산술평균한 가액으로 산정하였습니다.

본질가치 중 자산가치와 수익가치의 분석방법은 다음과 같습니다.

(1) 자산가치 분석방법

자산가치는 증권의발행및공시등에관한규정 시행세칙 제5조에 따라 (분석기준일 2013년 6월 12일)현재의 발행주식 1주당 순자산가액으로 하였으며, 순자산가액은 주요사항보고서 제출일이 속하는 사업연도의 직전사업연도말의 재무상태표상 자본총계에서 다음의 금액을 가감하여 산정하였습니다.

1) 분석기준일 현재 실질가치가 없는 무형자산 및 회수가능성이 없는 채권을 차감한다.

2) 분석기준일 현재 투자주식중 취득원가로 평가하는 시장성 없는 주식의 순자산가액이 취득원가보다 낮은 경우에는 순자산가액과 취득원가와의 차이를 차감한다.

3) 분석기준일 현재 퇴직급여채무 또는 퇴직급여충당부채의 잔액이 회계처리기준에 따라 계상하여야 할 금액보다 적을 때에는 그 차이액을 차감한다.

4) 최근사업연도말 이후부터 분석기준일 현재까지 손상차손이 발생한 자산의 경우 동 손상차손을 차감한다.

5) 분석기준일 현재 자기주식은 가산한다.

6) 최근사업연도말 이후부터 분석기준일 현재까지 유상증자, 전환사채의 전환권 행사 및 신주인수권부사채의 신주인수권 행사에 의하여 증가한 자본금을 가산하고, 유상감자에 의하여 감소한 자본금 등을 차감한다.

7) 최근사업연도말 이후부터 분석기준일 현재까지 발생한 주식발행초과금등 자본잉여금 및 재평가잉여금을 가산한다.

8) 최근 사업연도말 이후부터 분석기준일 현재까지 발생한 배당금지급, 전기오류수정손실 등을 차감한다.

9) 기타 최근사업연도말 이후부터 분석기준일 현재까지 발생한 거래 중 이익잉여금의 증감을 수반하지 않고 자본총계를 변동시킨 거래로 인한 중요한 순자산 증감액을 가감한다.

(2) 수익가치 분석방법

수익가치 분석방법은 미래의 수익성에 대한 기준 또는 할인의 대상에 따라 현금흐름할인모형, 배당할인모형, 이익할인법 등 다양한 평가방법이 있으며, 증권의발행및공시등에관한규정시행세칙 제6조에 따르면 수익가치는 현금흐름할인모형, 배당할인모형 등 미래의 수익가치 산정에 관하여 일반적으로 공정하고 타당한 것으로 인정되는 방법을 적용하여 합리적으로 산정하도록 되어있습니다.

본 평가인은 수익가치를 이익할인법으로 산정하였습니다. 평가대상 회사의 수익발생의 특성상 장기간의 미래 수익창출능력에 대한 예측이 중요시되는 평가방법(현금흐름할인법, 배당할인법)보다는 미래 예측기간이 짧아 객관성과 예측가능성이 확보되는 평가방법이 피합병회사의 수익가치를 평가하는데 더 적합하다고 판단됩니다.

각 수익가치 분석방법의 주요 내용은 다음과 같습니다.

가) 현금흐름할인법

현금흐름할인법은 평가대상으로부터 기대되는 미래 현금유입액을 측정한 후 할인율을 적용하여 현재가치를 산정하는 방법입니다. 현금흐름은 다양하게 정의될 수 있으며, 일반적으로 주주에게 귀속되는 잉여현금흐름, 기업전체에 귀속되는 잉여현금흐름 등을 사용합니다.

기업잉여현금흐름할인법은 일정기간 동안 기업의 현금흐름을 추정하여 추정기간의 기업잉여현금흐름과 추정기간 이후의 기업잉여현금흐름을 가중평균자본비용(WACC; Weigted Average Cost of Capital)으로 할인한 현재가치의 합으로 영업가치를 산정한 후 비영업용자산을 가산하여 기업가치를 산출합니다. 산출된 기업가치에서 이자부부채 만큼 차감함으로써 최종적으로 자기자본가치를 산정합니다.

나) 배당할인법

향후 예상되는 배당금을 현재가치로 할인하는 모형으로 투자자의 입장에서 투자는 피투자기업의 미래수익 또는 미래현금흐름이 투자자에게 지급되는 배당을 통해서 실현된다라는 가정에서 출발합니다. 따라서 투자자 입장에서의 기업가치는 향후에 기대되는 피투자기업으로부터의 배당금을 적정한 할인율로 할인한 현재가치가 될 것이라는 논리입니다.

이런 배당할인법에 의한 가치평가는 회사의 배당정책이 자의적인 의사결정사항으로 장기간의 미래 배당금을 추정하는데 어려움이 있으며, 피합병법인의 경우와 같이 배당 성향이 상대적으로 낮은 상황에서는 회사의 적정가치를 반영하기 어렵다고 판단됩니다.

다) 이익할인법

이익할인법은 회계상 이익을 적정한 할인율로 할인하여 기업가치를 산정하는 방법으로, 개정전 증권의발행및공시등에관한규정 및 상속세및증여세법 등에서 사용되고 있습니다.

2012년 12월 개정전 증권의발행및공시등에관한규정에서는 수익가치를 향후 2사업연도(주요사항보고서를 제출하는 날이 속하는 사업연도와 그 다음 사업연도)의 주당 추정이익에 자본환원율을 적용하여 주당 수익가치를 산정하도록 하였습니다. 자본환원율은 대상 기업의 가중평균차입이자율의 1.5배와 상속세및증여세법시행령에 따라 고시되는 이율(10%) 중 높은 이율을 적용하도록 하였습니다.

2.3.1.3 상대가치 분석방법

증권의발행및공시등에관한규정시행세칙 제7조에 따르면, 상대가치는 피합병법인과 한국거래소 업종분류에 따른 소분류 업종이 동일한 주권상장법인 중 매출액에서 차지하는 비중이 가장 큰 제품 또는 용역의 종류가 유사한 법인으로서 최근 사업연도말주당법인세비용차감전계속사업이익과 주당순자산을 비교하여 각각 100분의 30 이내의 범위에 있는 3사 이상의 법인(이하 "유사회사")의 주가를 기준으로 유사회사별 비교가치를 평균한 가액의 30% 이상을 할인한 가액과 분석기준일 이전 1년 이내에 유상증자를 하거나 전환사채 또는 신주인수권부사채를 발행한 사실이 있는 경우 그 거래가액을 가중산술평균한 가액을 100분의 10 이내로 할인 또는 할증한 가액(이하 "유상증자 등으로 인한 주당 최근 거래가액")을 산술평균한 가액으로 산정하도록 하고 있습니다.

다만, 분석기준일 이전 1년 이내에 유상증자 등을 한 사실이 없는 경우 혹은 분석기준일 이전 1년 이내에 유상증자 등을 하였더라도 유상증자 등으로 인한 주당 최근 거래가액이 유사회사별 비교가치를 평균한 가액의 30% 이상을 할인한 가액보다 큰 경우에는 유사회사별 비교가치를 평균한 가액의 30% 이상을 할인한 가액을 상대가치로 적용하도록 하고 있습니다. 한편, 유사회사가 3사 미만인 경우에는 유사회사별 비교가치를 산출하지 아니하며, 이 경우 피합병법인의 합병가액 산정 시 상대가치는 반영되지 않습니다.

유사회사별 비교가치는 다음 산식에 따라 산정하였습니다.

유사회사별 비교가치 = 유사회사의 주가 × (평가대상회사의 주당법인세비용차감전계속사업이익 ÷ 유사회사의 주당법인세비용차감전계속사업이익 + 평가대상회사의 주당순자산 ÷ 유사회사의 주당순자산) ÷ 2

유사회사의 주가는 당해 기업의 보통주를 기준으로 분석기준일의 전일부터 소급하여 1월간의 종가를 산술평균하여 산정하되, 그 산정가액이 분석기준일의 전일종가를 상회하는 경우에는 분석기준일의 전일종가로 하였습니다. 만약 계산기간 내에 배당락 또는 권리락이 있을 때에는 그 이후의 가액을 기준으로 계산하였습니다.

유사회사는 증권의발행및공시등에관한규정시행세칙 제7조 제6항에 따라 다음의 요건을 구비하는 모든 법인을 대상으로 하였습니다.

요건 1. 주당법인세비용차감전계속사업이익이 액면가의 10% 이상일 것

요건 2. 주당순자산이 액면가액 이상일 것

요건 3. 상장일이 속하는 사업연도의 결산을 종료하였을 것

요건 4. 최근 사업연도의 재무제표에 대한 외부감사인의 감사의견이 적정 또는 한정일 것

2.3.2 평가결과 요약

| (단위: 원) | ||

|---|---|---|

| 구 분 | 합병법인 | 피합병법인 |

| A. 기준주가 | 4,695 | 해당사항 없음. |

| B. 본질가치 | 해당사항 없음. | 16,605 |

| a. 자산가치 | 585 | 6,578 |

| b. 수익가치 | 해당사항 없음. | 23,289 |

| C. 상대가치 | 해당사항 없음. | 해당사항 없음. |

| D. 합병가액/1주 | 4,695 | 16,605 |

| E. 합병비율(주1) | 1 | 3.5367412 |

(주1) 본 평가의견서상의 금액은 원단위 절사금액이므로 동 절사금액으로 계산하여 산출되는 합병비율은 상기의 실제 합병비율과는 차이가 발생할 수 있습니다.

2.3.2.1 합병가액 산정방법

(1) 합병법인(주식회사 제이와이피엔터테인먼트)

주권상장법인의 합병가액은 원칙적으로 기준주가를 적용하되, 다만 기준주가가 자산가치보다 낮은 경우에는 자산가치로 할 수 있습니다. 본 건 합병법인의 합병가액은 자산가치보다는 주식시장에서 형성된 시가를 기초로 산정된 기준주가가 실질 기업가치를 적절하게 반영하고 있다고 판단되는 바 본 평가에서는 기준주가를 합병가액으로 산정하였습니다.

| (단위: 원) | |

|---|---|

| 구 분 | 금 액 |

| 기준주가 | 4,695 |

| 1주당 자산가치 | 585 |

| 합병가액 | 4,695 |

1) 기준주가의 산정

본 합병의 경우 합병을 위한 이사회결의일과 합병계약일이 모두 2013년 6월 19일 예정이므로 합병을 위한 이사회 결의일과 합병계약을 체결한 날 중 앞선 날의 전일인 2013년 6월 18일이 기산일입니다. 최근 1개월 가중산술평균종가는 2013년 5월 19일부터 2013년 6월 18일까지의 종가와 거래량을 이용하며 최근 1주일 가중산술평균종가는 2013년 6월 12일부터 2013년 6월 18일까지의 종가 및 거래량을 이용합니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 기 간 | 금 액 |

| A. 최근 1개월 가중산술평균종가 | 2013년 5월 19일부터 2013년 6월 18일 까지 | 4,715 |

| B. 최근 1주일 가중산술평균종가 | 2013년 6월 12일부터 2013년 6월 18일 까지 | 4,646 |

| C. 최근일 종가 | 2013년 6월 18일 현재 | 4,725 |

| D. 산술평균종가 ([A+B+C]÷3) | 4,695 | |

| E. 기준주가 (MIN[C, D]) | 4,695 | |

한편, 상기 기준주가 산정을 위해 2013년 6월 18일을 기산일로 하여 소급한 1개월치주가 및 거래량 현황은 다음과 같습니다.

| 일 자 | 종가(원) | 거래량(주) | 종가 ×거래량 | 금액(원) |

|---|---|---|---|---|

| 2013-06-18 | 4,725 | 92,786 | 438,413,850 | |

| 2013-06-17 | 4,655 | 81,651 | 380,085,405 | |

| 2013-06-14 | 4,630 | 88,331 | 408,972,530 | |

| 2013-06-13 | 4,575 | 59,226 | 270,958,950 | |

| 2013-06-12 | 4,605 | 56,229 | 258,934,545 | |

| 2013-06-11 | 4,600 | 90,398 | 415,830,800 | |

| 2013-06-10 | 4,525 | 94,011 | 425,399,775 | |

| 2013-06-07 | 4,575 | 92,533 | 423,338,475 | |

| 2013-06-05 | 4,625 | 69,618 | 321,983,250 | |

| 2013-06-04 | 4,720 | 71,914 | 339,434,080 | |

| 2013-06-03 | 4,750 | 136,219 | 647,040,250 | |

| 2013-05-31 | 4,745 | 92,885 | 440,739,325 | |

| 2013-05-30 | 4,775 | 72,800 | 347,620,000 | |

| 2013-05-29 | 4,810 | 58,466 | 281,221,460 | |

| 2013-05-28 | 4,780 | 90,991 | 434,936,980 | |

| 2013-05-27 | 4,840 | 35,978 | 174,133,520 | |

| 2013-05-24 | 4,800 | 58,677 | 281,649,600 | |

| 2013-05-23 | 4,845 | 58,309 | 282,507,105 | |

| 2013-05-22 | 4,940 | 80,606 | 398,193,640 | |

| 2013-05-21 | 4,890 | 42,547 | 208,054,830 | |

| 2013-05-20 | 4,850 | 54,439 | 264,029,150 | |

| 최근 1개월 누계 | A | 1,578,614 | 7,443,477,520 | 4,715 |

| 최근 1주일 누계 | B | 378,223 | 1,757,365,280 | 4,646 |

| 최근 종가 | C | 4,725 | ||

| 평균 | D = (A+B+C)÷3 | 4,695 | ||

| 기준 주가 | E = Min(C,D) | 4,695 |

2) 자산가치의 산정

합병법인의 1주당 자산가치는 증권의발행및공시등에관한규정 시행세칙 제5조에 의거하여, 주요사항보고서 제출일이 속하는 사업연도의 직전사업연도말인 2012년 12월 31일 현재 재무상태표의 자본총계에서 일부 조정항목을 가감하여 산정한 순자산가치를 발행주식총수로 나누어 산정하였습니다.

| (단위: 원) | ||

|---|---|---|

| 과 목 | 금 액 | 비고 |

| A. 최근 사업연도말 자본총계 | 15,354,665,731 | (주1) |

| B. 조정항목(a - b) | (1,065,710,782) | |

| a. 가산항목 | 15,289,218 | |

| (1) 자기주식 | 15,289,218 | |

| (2) 최근사업연도말 이후 자본금증가액 | - | |

| (3) 최근사업연도말 이후 자본잉여금증가액 | - | |

| (4) 최근사업연도말 이후 재평가잉여금증가액 | - | |

| (5) 최근사업연도말 이후 중요한 순자산증가액 | - | |

| b. 차감항목 | 1,081,000,000 |

|

| (1) 실질가치 없는 무형자산 | - | |

| (2) 회수가능성이 없는 채권 | - | |

| (3) 시장성이 없는 투자주식평가손실 | 1,081,000,000 |

(주2) |

| (4) 퇴직급여충당부채 과소설정액 | - | |

| (5) 최근사업연도말 이후 자산손상차손 | - | |

| (6) 최근사업연도말 이후 자본금감소액 | - | |

| (7) 최근사업연도말 이후 전기오류수정손실 | - | |

| (8) 최근사업연도말 이후 중요한 순자산감소액 | - | |

| C. 조정된 순자산가액(A + B) | 14,288,954,949 | |

| D. 발행주식총수 | 24,430,157 | |

| E. 1주당 자산가치(C ÷ D) | 585 |

|

(주1) 증권의발행및공시등에관한규정시행세칙 제5조에 따라 주요사항보고서를 제출하는 날이 속하는 사업연도의 직전사업연도말인 2012년 12월 31일 현재의 감사받은재무제표상 금액을 적용하였습니다.

(주2) 2012년말 현재 종속회사인 JYP Foods, Inc.의 자본잠식에 따라 투자주식 금액을 전액 평가손실로 적용하였습니다.

(2) 피합병법인(주식회사 제이와이피)

자본시장과금융투자업에관한법률시행령 제176조의5에 의하면, 주권비상장법인인 피합병법인의 합병가액은 본질가치(자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균한 가액)와 상대가치를 산술평균한 가액으로 평가하되, 상대가치를 산출할 수 없는 경우에는 본질가치로 평가하도록 규정하고 있습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 금 액 | 비 고 |

| A. 본질가치 | 16,605 | [a + (b×1.5)]÷2.5 |

| a. 자산가치 | 6,578 | - |

| b. 수익가치 | 23,289 | - |

| B. 상대가치(주) | 해당사항 없음 | - |

| C. 합병가액 | 16,605 | [A+B]÷2 |

(주)비교대상회사가 3개 미만으로 상대가치가 없으므로 본질가치를 합병가액으로 하였습니다.

1) 본질가치의 산정

본질가치는 증권의발행및공시등에관한규정 제5-13조 및 동 규정 시행세칙 제4조 내지 제8조를 적용하여 자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균한가액으로 하였습니다.

① 자산가치의 산정

피합병법인의 1주당 자산가치는 증권의발행및공시등에관한규정 시행세칙 제5조에 의거하여, 주요사항보고서 제출일이 속하는 사업연도의 직전사업연도말인 2012년 12월 31일 현재 재무상태표의 자본총계에서 일부 조정항목을 가감하여 산정한 순자산가치를 발행주식총수로 나누어 산정하였습니다.

| (단위: 원) | ||

|---|---|---|

| 과 목 | 금 액 | 비고 |

| A. 최근 사업연도말 자본총계 | 17,879,129,502 | (주1) |

| B. 조정항목(a - b) | - | |

| a. 가산항목 | - | |

| (1) 자기주식 | - | |

| (2) 최근사업연도말 이후 자본금증가액 | - | |

| (3) 최근사업연도말 이후 자본잉여금증가액 등 | - | |

| (4) 최근사업연도말 이후 재평가잉여금증가액 | - | |

| (5) 최근사업연도말 이후 중요한 순자산증가액 | - | |

| b. 차감항목 | - | |

| (1) 실질가치 없는 무형자산 | - | |

| (2) 회수가능성이 없는 채권 | - | |

| (3) 시장성이 없는 투자주식평가손실 | - | |

| (4) 퇴직급여충당부채 과소설정액 | - | |

| (5) 최근사업연도말 이후 자산손상차손 | - | |

| (6) 최근사업연도말 이후 자본금감소액 | - | |

| (7) 최근사업연도말 이후 전기오류수정손실 | - | |

| (8) 최근사업연도말 이후 중요한 순자산감소액 | - | |

| C. 조정된 순자산가액(A + B) | 17,879,129,502 | |

| D. 발행주식총수 | 2,717,998 | |

| E. 1주당 자산가치(C ÷ D) | 6,578 | |

(주1) 증권의발행및공시등에관한규정시행세칙 제5조에 따라 주요사항보고서를 제출하는 날이 속하는 사업연도의 직전사업연도말인 2012년 12월 31일 현재의 감사받은재무제표상 금액을 적용하였습니다.

② 수익가치의 산정

수익가치를 산정하기 위한 향후 2개 사업연도의 추정손익은 피합병회사가 제시한 향후 사업계획을 바탕으로 한 추정 손익계산서를 기초로 하여, 동 추정 손익계산서의 내용의 합리성을 검토하고 이상항목이 있는 경우 이를 조정하는 방식을 통하여 검토되었습니다.

추정 손익계산서는 분석기준일 현재 이용 가능한 모든 자료와 정보를 사용하여 추정되었으므로 이후에 발생할 사항 또는 공표된 사실 등에 따라 추정내용이 실제와 차이가 있을 수 있습니다. 따라서, 향후 2개 사업연도간 달성될 피합병회사의 실제 손익은 본 평가인이 추정한 손익과는 상당한 차이를 보일 수 있습니다. 본 의견서에서 별도의 언급이 없는 사항에 대해서는 현재의 상황이 향후에도 계속적으로 적용되는 것으로 가정하였습니다.

주권비상장법인인 피합병회사의 1주당 수익가치는 주요사항보고서 제출일이 속하는사업연도를 포함한 향후 2개 사업연도(2013년 및 2014년 사업연도)의 추정재무제표를 기초로 산정된 주당추정이익을 자본환원율로 나누어 산정하였습니다.

주당추정이익은 다음 산식에 의하여 산정한 제1차 사업연도와 제2차 사업연도의 주당추정이익을 각각 3과 2로 하여 가중산술평균한 가액으로 하되, 제2차 사업연도의 주당추정이익이 제1차 사업연도의 주당추정이익보다 적을 때에는 단순평균한 가액으로 산정하였습니다. 또한, 자본환원율의경우 「상속세및증여세법시행령」제54조 제1항에 따라 기획재정부장관이 정하여 고시하는 이율과 분석기준일 현재 피합병회사가 상환하여야 할 모든 차입금의 가중평균이자율의 1.5배 중 큰 이율을 적용하였습니다.

피합병회사의 주당 수익가치의 산정내역은 다음과 같습니다.

(단위: 원)

| 구 분 | 추정 1차년도(2013년) | 추정 2차년도(2014년) |

|---|---|---|

| 가. 추정법인세차감전이익(*1) | 7,100,445,263 | 9,567,251,338 |

| 나. 법인세등(*2) | 1,540,097,958 | 2,082,795,294 |

| 다. 우선주배당금조정액 | - | - |

| 라. 각사업연도추정이익(A-B-C) | 5,560,347,305 | 7,484,456,044 |

| 마. 발행주식총수(*3) | 2,717,998 | 2,717,998 |

| 바. 각 사업연도 1주당 추정이익 | 2,046 | 2,754 |

| 사. 추정연도 가중치 | 3 | 2 |

| 아. 1주당평균추정(*4) | 2,329 | |

| 자. 자본환원율(*5) | 10.00% | |

| 차. 1주당수익가치(H/I) | 23,289 | |

(*1) 추정손익계산서 참조

(*2) 법인세 등은 각 사업연도소득에 대하여 부담하여야 할 세액으로서 각 사업연도별로 다음과 같은 법인세율(지방소득세 포함)을 적용 산출하였습니다.

| 세율(지방소득세 포함) | 추정1차년도(2013년) | 추정2차년도(2014년) |

|---|---|---|

| 과세표준 2억원 이하 | 11.0% | 11.0% |

| 과세표준 2억원 초과 200억원 이하 | 22.0% | 22.0% |

| 과세표준 200억원 초과 | 24.2% | 24.2% |

(*3) 발행주식총수는 분석기준일 현재의 발행주식 총수 2,717,998주(액면가액 500원)를 적용하였습니다.

(*4) 가중평균주당추정이익은 과거 증권의 발행 및 공시 등에 관한 규정 시행세칙 제6조 제3항에 의거하여 2013년 및 2014년의 주당추정이익을 각각 3과 2로 가중평균하여 산정하였습니다.

(*5) 자본환원율은 과거 증권의 발행 및 공시 등에 관한 규정 시행세칙 제6조 제2항에 의하여 분석기준일 현재 평가대상회사가 상환하여야 할 모든 차입금의 가중평균이자율의 1.5배와 상속세및증여세법 시행령 제54조제1항에 따라 기획재정부장관이 정하여 고시하는 이자율 중 큰 이자율을 적용하여 산정하였으며, 그 내역은 다음과 같습니다.

| 구 분 | 이 율 |

|---|---|

| A. 평가대상회사가 상환하여야 할 모든 차입금의 가중평균이자율의 1.5배(*) | - |

| B. 기획재정부장관 고시이율 | 10.00% |

| C. 자본환원율(MAX(A,B)) | 10.00% |

| (*)피합병회사의 분석기준일 현재 상환하여야 할 차입금은 없습니다. | |

2) 상대가치의 산정

자본시장과금융투자업에관한법률시행령 제176조의5에 의하면 주권상장법인과 주권비상장법인간의 합병의 경우 비상장법인의 합병가액 산정시 주권상장법인 중 유사회사를 선정하여 유사회사의 주가를 기준으로 한 비교가치인 상대가치를 반영하도록 하고 있는 바, 유사회사 선정 검토결과는 다음과 같습니다.

① 유사회사 선정

가. 유사회사 검토결과

피합병법인인 주식회사 제이와이피는 한국거래소 업종분류에 따른 소분류업종 분류상 "J5920/오디오물 출판 및 원판 녹음업"을 영위하고 있으며, 분석기준일 현재 회사와 동일한 소분류 업체는 (주)와이지엔터테인먼트를 포함하여 주권상장법인은 총 3개사입니다. 이 중 아래와 같이 유사회사 선정기준인 최근 사업연도말 주당법인세비용차감전계속사업이익과 주당순자산을 비교하여 각각 100분의 30 이내의 범위에 있는 법인은 없으며, 기타 유사회사의 4가지 조건(①동일 소분류,②감사의견,③주당법인세차감전이익,④주당순자산)을 모두 만족하는 유사회사 또한 3사 미만이므로 유사회사별 비교가치를 산출하지 아니하며, 피합병법인의 합병가액 산정시 상대가치는 반영되지 않습니다.

| (상대가치 요건 1: 증권의 발행 및 공시 등에 관한 규정 시행세칙 제7조 제1항 제1호) | |||||||

|---|---|---|---|---|---|---|---|

| 유사상장 회사명 |

최근사업연도말 주당법인세차감전계속사업이익 | 피합병법인의 최근사업연도말 주당법인세차감전계속사업이익 | 충족 여부 |

주당 순자산 |

피합병법인의 주당순자산 | 충족 여부 |

유사 회사 여부 |

| 주식회사 에스.엠.엔터테인먼트 | 2,329 | 3,450 (범위: 2415~4485) |

미충족 | 10,394 | 6,578 (범위: 4,605~8,551) |

미충족 | 미충족 |

| 주식회사 와이지엔터테인먼트 | 2,111 | 미충족 | 9,064 | 미충족 | 미충족 | ||

| 주식회사 예당컴퍼니 | (29) | 미충족 | 294 | 미충족 | 미충족 | ||

주) 위 요건 검토를 위한 재무적인 수치는 2012년도 말 각 유사 상장회사의 감사보고서상 금액을 적용하였음.

| (상대가치 요건 2: 증권의 발행 및 공시 등에 관한 규정 시행세칙 제7조 제5항) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 법인명 | 요건1 | 요건2 | 요건3 | 요건4 | 유사회사 | |||

| 소분류 | 감사의견 | 충족여부 | 주당법인세차감전순이익 | 충족여부 | 주당순자산 | 충족여부 | ||

| 주식회사 에스.엠.엔터테인먼트 | 오디오물 출판 및 원판 녹음업 | 적정 | 충족 | 2,329 | 충족 | 10,394 | 충족 | 충족 |

| 주식회사 와이지엔터테인먼트 | 오디오물 출판 및 원판 녹음업 | 적정 | 충족 | 2,111 | 충족 | 9,064 | 충족 | 충족 |

| 주식회사 예당컴퍼니 | 오디오물 출판 및 원판 녹음업 | 적정 | 충족 | (29) | 미충족 | 294 | 충족 | 미충족 |

2.4 피합병법인에 대한 이해 및 추정재무제표

2.4.1 산업 및 회사의 이해

2.4.1.1 산업에 대한 이해

(1) 미디어/엔터테인먼트 산업의 특성

미디어/엔터테인먼트 산업은 내부 요소인 우수한 PD와 작가, 스타를 보유한 연예기획사, 작가, 기획자가 이끌어 가는 분야로서 신인개발, 음반, 연기자, 영상, 광고, 상품개발, 미디어사업이 있으며 외부요소인 인터넷, 방송사, 신문사, 통신사 등의 언론매체, 연예매니지먼트, 외주제작사, 영화사, 탤런트 에이전시가 상호작용을 통해 시너지효과가 상승하며 발전하고 있습니다.

미디어/엔터테인먼트 콘텐츠산업이 서비스 업종 내에서도 하나의 산업 분야로 인식된 이유로는 첫째로 경제여건이 윤택해짐에 따라 인간 삶에서 여가의 중요성 증가와 '재미'를 추구하려는 성향이 높아지게 되었으며 둘째로 주 5일 시대를 맞아 떠오른 이른바 '블루 오션'(Blue Ocean) 사업 분야로 인식되고 있고 셋째로 정보통신기술(공중파 방송, 케이블 방송, 위성방송, 디지털방송, 인터넷 VOD서비스, DMB 등)을 바탕으로 한 지식기반 경제로의 이행 그리고 넷째로 지적재산권의 보호 강화 등으로 지식창조형 산업인 문화산업의 위상이 급격히 부각되고 미디어/엔터테인먼트 문화 콘텐츠 상품에 대한 수요도 높은 증가추세를 보이고 있습니다. 특히 최근 '한류열풍'은 소규모 비즈니스였던 엔터테인먼트업의 위상을 한단계 더 큰 산업의 단계로 키워 미국, 일본, 중국 등 해외사업으로 까지 성장하고 있습니다.

그리고 음반 분야는 미적, 표현적 기능을 추구하는 문화상품으로서 소득에 대한 탄력성이 높은 상품입니다. 음반상품은 제작에 들어가는 초판 비용이 크지만 복제비용은 상대적으로 저렴하여 단위당 추가 생산에 소요되는 비용이 매우 적습니다. 음반산업은 복제비용이 저렴하여 더 많은 소비자가 구매할수록 판매이익은 증가하며 낮은 복제비용으로 인해 불법유통이 광범위하게 발달되어 있으나 WTO 가입국으로서 저작물의 불법복제 유통에 따른 국제적 통상마찰을 사전에 예방하기 위한 정부의 활동 및 저작권법 개정으로 점차 불법복제, 불법유통이 근절되고 있는 상황입니다.

(2) 산업의 성장성

첫번째로 음반사업 분야는 소비자가 여가의 필요나 감성적인 필요에 의해서 구매하는 문화상품입니다. 이는 단 한번의 소비로 소비자의 수요가 종결되는 소비의 비반복성을 나타내게 되어 일부 제품을 제외하고는 제품의 수명주기가 짧으며, 또한 음반은소득 탄력성이 큰 사치재로서 경기변화에 따른 소비자의 소득변화에 의한 수요의 변화가 민감합니다. 최근 각종 온라인 불법 사이트들의 범람으로 국내 오프라인 음반시장은 급격히 축소되었고 오프라인 시장이 위축되면서 오프라인 음반시장의 판매순위의 격차도 매우 커져가고 있습니다. 기획 및 마케팅 능력과 자본력을 갖춘 몇개의 기업만이 오프라인 시장을 장악하고 있습니다.

두번째로 영상산업 분야는 최근 VHS/DVD시장이 극장시장의 성장률보다 더 큰 폭으로 성장하고 있습니다. 특히 DVD시장 규모가 빠른 성장곡선을 그리며 발전성장 하고 있습니다. 그러나 다른 국가에 비해 상대적으로 낮은 Hardware 보급율과, 높은 인터넷 인프라의 영향으로 인한 불법 다운로드의 성행으로 인한 해결과제 또한 풀어야할 과제입니다. 국내 드라마방영 후에 파생되는 OST, 화보, 모바일, 소품, 의류 등 부가 시장 확대를 집중적으로 연구하고 있으며, 지자체와 연결된 테마파크 역시 부가 판매 시장에서 큰 역할을 할 블루오션이라고 말하여 질 수 있습니다. 한국 영화 성공 요소의 3가지는 첫째, 상업성과 예술성을 두루 갖춘 영화 둘째, 정부 주도로 적극적인 지원과 영화산업 진흥을 위한 과감한 투자 셋째, 한국 영화인들은 남다른 창작 의욕과 장인정신을 가지고 있으며뛰어난 연기력을 가진 배우들이 대거 포진해 있다는 점입니다. 이와 같은 배경으로 우리의 영화 산업은 무한한 가능성을 가지고 있다고 볼 수 있습니다. 영화 제작과 연예 매니지먼트 사업기능을 갖춘 종합 엔터테인먼트 업체가 많이 생기고 있습니다.