|

|

대표이사등의확인(120829) |

분 기 보 고 서

(제 64 기 1분기)

| 사업연도 | 2012.04.01 | 부터 |

| 2012.06.30 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2012년 8월 29일 |

| 회 사 명 : | 대한생명보험주식회사 |

| 대 표 이 사 : | 신은철,차남규 |

| 본 점 소 재 지 : | 서울시 영등포구 63로50 (여의도동 한화금융센터) |

| (전 화)1588-6363 | |

| (홈페이지) http://www.korealife.com | |

| 작 성 책 임 자 : | (직 책) 경영관리팀장(상무) (성 명) 임동필 |

| (전 화) 02-789-7880 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인(120829) |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ 반기보고서를 제출하는 경우에 한함)

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 직전사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| ㈜한화63시티 | 1986.4.26 | 서울시 영등포구 여의도동 60번지 대한생명63빌딩 (TEL:789-5663) http://www.63.co.kr/ |

부동산관리 | 31,654 | 지분율 100% |

해당 |

| 한화자산운용㈜ (구, 한화투자신탁운용㈜) |

1988.4.15 | 서울시 영등포구 여의도동 60번지 대한생명63빌딩 50층 (TEL:6950-0000) http://www.hanwhafund.co.kr/ |

집합투자업 | 98,423 | 지분율 99.9% |

해당 |

| 대생손해사정㈜ (구, 대생보험심사㈜) |

2005.3.22 | 서울시 마포구 양화로 165, 4층(동교동 상진빌딩)(TEL:325-4126) http://www.ikii.co.kr/ |

보험계약조사 | 9,084 | 지분율 100% |

해당 |

| 대한TMS㈜ | 2005.4.1 | 서울시 동작구 노량진2동 27-2 CTS빌딩 5층(TEL:2168-6903) http://www.dhtms.co.kr/ |

보험대리점 /보험경영컨설팅 |

10,012 | 지분율 100% |

해당 |

| Korea Life Investment(America) Ltd | 2005.8.29 | 575 Lexington Avenue, Suite 2860, NY, NY 10022. U. S. A | 유가증권투자 | 12,134 | 지분율 100% |

해당 |

| Korea Life Insurance Company Limited. (Vietnam) | 2008.6.19 | Unit V802 Pacific Place, 83B Ly Thuong Kiet Str., Hanoi, Vietnam |

생명보험업 | 66,238 | 지분율 100% |

해당 |

| 한화스마트사모증권투자신탁8호 외 16건(주2) | - | - | 집합투자기구 | - | 지분율 50.5~100% |

해당 |

*(주1) 자산총액은 직전사업연도 연결재무제표 작성시 사용된 종속회사 재무제표기준인 2012년 3월 31일 기준의 자산총액입니다.

*(주2) 기타연결대상 수익증권 펀드와 관련된 상세내용은 III-1-나. 연결대상회사의 변동내용을 참조하시기 바랍니다.

나. 회사의 법적·상업적 명칭

대한생명보험주식회사 (Korea Life Insurance Co., Ltd.)

다. 설립일자

1946. 9. 9

라. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 150-763 서울특별시 영등포구 63로50 한화금융센터 63

전화 : 대표전화 1588-6363

홈페이지 : www.korealife.com

마. 회사사업 영위의 근거가 되는 법률

보험업법

바. 중소기업 해당 여부

해당사항 없음

사. 주요 사업의 내용 및 향후 추진하려는 신규사업

(1) 지배회사 : 대한생명보험

- 보험업법이 규정하는 보험업

- 제1호 외에 보험업법 또는 그 밖의 법령에 의해 허용되는 사업

- 제1호 및 제2호 외에 금융위원회 등 감독기관의 인·허가 등을 받은 사업

(2) 종속회사

(가) 한화63시티

(주)한화육삼시티는 축적해온 빌딩관련 노하우를 바탕으로 최고수준의 엔지니어링 서비스 사업을 영위하고 있습니다. 즉 63빌딩을 비롯한 대한생명 사옥, 그룹사 빌딩 등 시설물 유지 관리에서부터 시설물의 안전진단, 소방시설 정밀기능점검, 인테리어 공사에 이르기까지 빌딩관리에 필요한 모든 기술과 서비스를 제공하고 있습니다.

(나) 한화자산운용

- 자본시장과 금융투자업에 관한 법률에서 규정하는 투자매매업, 투자중개업,

집합투자업, 투자자문업, 투자일임업

- 제1호 이외에 자본시장과 금융투자업에 관한 법률 및 다른 법령상 인·허가를 얻거나 등록·신고를 한 업무

- 제1호 및 제2호 이외에 금융위원회 등 감독기관이 별도로 승인 또는 허용한 업무

(다) 대생손해사정

- 보험사고 사실의 확인과 보험금 지급의 적합성을 판단하는 지급심사

- 보험계약 인수여부 판단에 필요한 보험대상자의 신체적·환경적 위험을 확인하는 계약 심사

- 실손의료보험 의료비 지급의 적합성을 심사하는 실손심사

- 제3보험의 손해사정 관련업무

(라) 대한티엠에스

- 보험대리점 업무

- 보험에 관한 교육, 연수, 도서출판, 금융리서치, 경영컨설팅 업무

- 보험계약 및 대출 등과 관련된 상담업무

- 상기 제1호 및 제2호, 제3호의 업무와 관련된 부대업무

(마) Korea Life Insurance Company Limited. (Vietnam)

- 생명보험과 관련된 서비스의 제공

- 베트남 법에 의해 허락된 지역에 준비금 및 자본금 투자기금관리(Fund Management)

서비스

- 베트남 법에 의해 제공되어지는 모든 다른 활동

(바) Korea Life Investment (America) Ltd

- 舊보험업법 시행령 제59조제1항제13호에 규정된 외국에서 영위하는 자산운용업 유가 증권운용(본사/자기자본) 및 부수업무

아. 계열회사의 총수, 주요계열회사의 명칭 및 상장 여부

당사는 독점규제 및 공정거래에 관한 법률 상 한화그룹에 속한 계열회사로서 2012년

6월 말 기준 한화그룹에서는 당사를 포함한 국내 53개 계열회사와 해외 84개 계열회 사가 소속되어 있으며 그 상세현황은 다음과 같습니다.

(1) 국내법인

| 업 종 | 주 권 상 장 법 인 | 비 상 장 법 인 |

| 제조,건설, 서비스,레저 등 (44) |

(주)한화, 한화케미칼(주), (주)한화타임월드 |

한화엘앤씨(주), 한화폴리드리머(주), 한화나노텍(주), 에이치컴파운드(주) (주)한화건설, (주)드림파마, 한화테크엠(주), (주)대덕테크노밸리, (주)아산테크노밸리, (주)서산테크노밸리, (주)당진테크노폴리스, 군장열병합발전(주), 여수열병합발전(주) (주)예산테크노밸리, (주)김해테크노밸리, (주)한화도시개발 , (주)경기화성바이오밸리 농업법인그린투모로우, (주)여수씨월드, (주)일산씨월드, (주)태경화성 한화솔라에너지(주), 이글스에너지(주), (주)한화갤러리아, 한화호텔앤드리조트(주), (주)한화육삼시티, (주)한컴, 한화에스앤씨(주), (주)한화이글스, 한화역사(주), 한화관광(주), 환경시설운영(주), 군포에코텍(주), 양주엔바이로(주), 검단에코텍(주), 엔에이치엘개발(주), 한화케미칼오버시즈홀딩스(주), 경주엔바이로(주), 휴먼파워(주), (주)씨스페이시스, (주)에스앤에스에이스 |

| 금융 (9) |

한화증권(주), 한화손해보험(주), 대한생명보험(주) |

한화자산운용(주), 한화인베스트먼트(주), 대생손해사정(주), 대한티엠에스(주) (주)한화저축은행, 한화투자증권(주) |

| 회사수(53) | 6 | 47 |

※ 한화기술금융(주)는 2012년 6월1일자로 한화인베스트먼트(주)로 사명을 변경하 였습니다.

(2) 해외법인

| 회 사 명 | 비 고 |

| 한화(상해) 투자자문 유한회사 | 중국 |

| 한화賀化무역(상해)유한공사 | 중국 |

| Hanwha Japan Co.,Ltd. | 일본 |

| Acropark Golf Corp. | 일본 |

| Hanwha Hongkong Co.,Ltd. | 홍콩 |

| Hanwha International(Shanghai) Co.,Ltd. | 중국 |

| Hanwha International(S) Pte Ltd. | 싱가폴 |

| Hanwha Europe Gmbh | 독일 |

| Tecsol Srl | 이탈리아 |

| Maxxsol 01 srl. | 이탈리아 |

| Hanwha Internacional do Brasil Intermediacoes de Negocios Ltda. | 브라질 |

| Hanwha Resources (Australia) Pty Ltd. | 호주 |

| Hanwha Resources (Canada) Ltd. | 캐나다 |

| Hanwha Resources(USA) Corporation | 미국 |

| Eagle Petroleum Corsicana, LLC | 미국 |

| Eagle Petroleum Monterey, LLC | 미국 |

| Eagle Petroleum, LLC | 미국 |

| Hanwha Greentech Limited. | 홍콩 |

| Think Biotech(Cambodia) Co., Ltd. | 캄보디아 |

| Hanwha Machinery Corporation | 미국 |

| Hanwha America Development Inc. | 미국 |

| Hanwha International Corp. | 미국 |

| Hanwha L&C Holdings USA Inc. | 미국 |

| Hanwha Holdings (USA), INC. | 미국 |

| Hanwha America Development LLC. | 미국 |

| Hale Ali'i Park Association, LLC | 미국 |

| Hanwha Hawaii LLC | 미국 |

| Hale Ka Lae, LLC | 미국 |

| Hanwha Development Services LLC. | 미국 |

| Hanwha Sonoran LLC. | 미국 |

| Sonoran Vista LLC. | 미국 |

| Hanwha Riverside LLC | 미국 |

| Hanwha Parcel O LLC | 미국 |

| Hanwha Chandler LLC. | 미국 |

| Chandler LLC. | 미국 |

| Hanwha International LLC. | 미국 |

| Hanwha Village Market, LLC | 미국 |

| Hanwha L&C USA LLC | 미국 |

| Hanwha West Properties LLC | 미국 |

| Hanwha Machinery America Inc. | 미국 |

| Universal Bearings LLC. | 미국 |

| Hanwha L&C Holdings USA LLC | 미국 |

| Hanwha L&C Alabama LLC | 미국 |

| Hanwha Azdel, Inc. | 미국 |

| Hanwha Aerospace, LLC | 미국 |

| Keeley Aerospace, Ltd | 미국 |

| Hanwha PVPLUS LLC | 미국 |

| Silent Power Inc | 미국 |

| Hanwha Solar America LLC | 미국 |

| Hanwha Chemical (Ningbo) Co.,Ltd. | 중국 |

| Hanwha Chemical (Thailand) Co.,Ltd. | 태국 |

| Hanwha L&C (Canada) Ltd. | 캐나다 |

| Hanwha L&C Czech, s.r.o. | 체코 |

| Hanwha L&C (Beijing) Co.,Ltd. | 중국 |

| Hanwha L&C (Shanghai) Co.,Ltd. | 중국 |

| Hanwha L&C Trading (Shanghai) Co,. Ltd. | 중국 |

| Hanwha Canada Development Inc. | 캐나다 |

| Hanwha Saudi Contracting Co. Ltd. | 사우디 |

| Hanwha Techm Hungary ZRt. | 헝가리 |

| Korea Life Insurance Company Limited. ( Vietnam ) | 베트남 |

| Korea Life Investment (America) Ltd. | 미국 |

| Hanwha Bank Magyarorszag ZRt. | 헝가리 |

| PIGNUSZ KFT | 헝가리 |

| Hanwha Solar Holdings Co.,Ltd | 영국 |

| Hanwha SolarOne Co., Ltd | 영국 |

| Hanwha SolarOne USA Inc. | 미국 |

| Hanwha SolarOne Investment Holding Ltd | 영국 |

| Hanwha SolarOne Hong Kong Limited | 홍콩 |

| Hanwha Solar Canada Inc | 캐나다 |

| Hanwha Solar Australia Pty Ltd. | 호주 |

| Hanwha SolarOne GmbH | 독일 |

| Hanwha SolarOne(nantong)co.,Ltd | 중국 |

| Hanwha SolarOne(Qidong) Co., Ltd | 중국 |

| Hanwha Solar Technology(Shanghai) Co., Ltd | 중국 |

| Hanwha Solar Technology Co., Ltd | 중국 |

| Hanwha Solar Engineering R&D center Co., Ltd | 중국 |

| Hanwha Solar Electric Power Engineering Co., Ltd | 중국 |

| Nantong Hanwha Import & Export Co., Ltd | 중국 |

| Hanwha Solar Energy America Holdings Corp. | 미국 |

| Hanwha SolarEnergy America Service LLC | 미국 |

| MC2 Environmental Engineering | 미국 |

| 푸디스찬음관리(상해)유한공사 | 중국 |

| World Corporation | 싸이판 |

| LLP "Zharyk Zol Company 2007" | 카자흐스탄 |

| 계 | 84 |

註) 계열회사에 관한 자세한 사항은 'VI. 이사회 등 회사의 기관 및 계열회사에 관한 사항' 을 참조

자. 신용평가에 관한 사항

| 구분 | 평가회사 | 평가등급 | 평가대상 | 평가일 |

| FY2011 | 한국기업평가주식회사 | AAA | 보험금 지급능력 |

2012.2.3 |

| NICE신용평가주식회사 | ||||

| 한국신용평가주식회사 | ||||

| FY2010 | 한국기업평가주식회사 | AAA | 보험금 지급능력 |

2011.2.11 |

| 한신정평가주식회사 | ||||

| 한국신용평가주식회사 | ||||

| FY2009 | 한국기업평가주식회사 | AAA | 보험금 지급능력 |

2010.2.11 |

| 한신정평가주식회사 | 2010.2.12 |

※ 신용평가전문기관의 신용등급체계 및 등급정의

① 한국기업평가(주)

| 등급 | 등급정의 |

|---|---|

| AAA | 보험금 지급능력이 최고 수준임 |

| AA | 보험금 지급능력이 매우 높지만, AAA 등급에 비하여 다소 낮은 요소가 있음 |

| A | 보험금 지급능력이 높지만, 장래의 환경변화에 다소 영향을 받을 가능성이 있음 |

| BBB | 보험금 지급능력은 인정되나, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있음 |

| BB | 보험금 지급능력에 당면문제는 없으나, 장래의 안정성 면에서는 투기적인 요소가 내포되어 있음 |

| B | 보험금 지급능력이 부족하여 투기적임 |

| CCC | 보험금 지급불이행이 발생할 위험요소가 내포되어 있음 |

| CC | 보험금 채무불이행이 발생할 가능성이 높음 |

| C | 보험금 채무불이행이 발생할 가능성이 지극히 높음 |

| D | 현재 보험금 채무불이행 상태에 있음 |

註) 상기 등급중 AA부터 B까지는 당해 등급내에서의 상대적 위치에 따라 + 또는 - 부호를 부여할 수 있음

② NICE신용평가(주)

| 등급 | 등급정의 |

|---|---|

| AAA | 장기적인 보험금 지급능력이 최고 수준이며, 환경 악화로 지급능력이 하락할 가능성이 거의 없음 |

| AA | 장기적인 보험금 지급능력이 상당히 안정적이나, 상위 등급에 비해 다소 열등함 |

| A | 장기적인 보험금 지급능력이 안정적이며, 위험요소가 존재하지만 환경 악화가 지급능력에 미치는 영향이 작음 |

| BBB | 장기적인 보험금 지급능력은 인정되나, 환경악화시 장기적으로 지급능력이 저하될 가능성이 존재함 |

| BB | 보험금 지급능력이 다소 제한적이며, 환경악화시 지급능력의 하락가능성이 비교적 높음 |

| B | 보험금 지급능력이 제한적이며, 환경악화시 지급능력의 하락가능성이 높음 |

| CCC | 보험금 지급능력이 상당히 불안정하여 환경이 개선되어야만 지급의무를 제대로 이행할 수 있음 |

| CC | 보험금 지급의무 중 일부를 이행하지 못할 가능성이 높음 |

| C | 감독당국의 직접적인 관리하에 놓이거나 보험금 지급의무를 이행하지 못할 상황이 임박해 있음 |

| R | 감독당국의 직접적인 관리하에 놓이거나 정상적인 영업수행에 제약을 받고 있어 감독당국의 의사결정에 따라 보험사의 채무간 변제우선순위 또는 변제여부 등이 변동될 수 있음 |

註) 보험금 지급능력의 정도에 따라 10등급으로 구분 표시되며 위 등급 중 AA등급부터

CCC등급까지의 6개 등급에는 그 상대적 우열정도에 따라 +, - 기호가 첨부될 수 있음

③ 한국신용평가(주)

| 등급 | 등급정의 |

|---|---|

| AAA | 원리금 지급능력이 최상급임 |

| AA | 원리금 지급능력이 매우 우수하지만 AAA의 채권보다는 다소 열위임 |

| A | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 |

| BBB | 원리금 지급능력은 양호하지만 상위등급보다 경제여건 및 환경악화에 따라 장래 원리금의 지급능력이 저하될 가능성을 내포하고 있음 |

| BB | 원리금 지급능력이 당장은 문제가 되지 않으나 장래 안전에 대해서는 단언할 수 없는 투기적인 요소를 내포하고 있음 |

| B | 원리금 지급능력이 결핍되어 투기적이며 불황시에 이자지급이 확실하지 않음 |

| CCC | 원리금 지급에 관하여 현재에도 불안요소가 있으며 채무불이행의 위험이 커 매우 투기적임 |

| CC | 상위등급에 비하여 불안요소가 더욱 큼 |

| C | 채무불이행의 위험성이 높고 전혀 원리금 상환능력이 없음 |

| D | 상환 불능상태임 |

註1) 상기등급 중 AAA∼BBB는 투자등급이며, BB∼C는 투기등급임

註2) 상기등급 중 AA, A, BBB, BB, B등급은 +,- 부호를 부가하여 동일등급 내에서의 우 열을 나타내고 있음

2. 회사의 연혁

가. 연혁

□ 1946년 09월 국내최초의 생명보험회사로 출발

□ 1985년 05월 동양 최고층 대한생명63빌딩 준공, 본사 이전

□ 1986년 12월 총자산 1조원 달성

□ 1994년 01월 자본금 300억원으로 증자

□ 1996년 05월 총자산 10조원 달성

□ 1997년 12월 97노사화합대상 대통령상 수상

□ 1998년 11월 대한생명 인재개발원 개원

□ 1999년 10월 기존 자본금 300억원 감자 및 자본금 500억원 증자

□ 1999년 11월 자본금 2조500억원으로 증자

□ 1999년 12월 두원생명 계약 인수

□ 2001년 04월 현대·삼신생명 계약 인수

□ 2001년 09월 자본금 3조5천500억원으로 증자

□ 2002년 12월 한화그룹으로 편입

□ 2003년 08월 북경 주재사무소 개소

□ 2004년 05월 지식경영시스템 가동

□ 2004년 07월 대한생명 '사랑모아 사회봉사단’ 발족

□ 2005년 02월 동경 주재사무소 개소

□ 2005년 03월 자회사 설립 : 대생보험심사, 대한티엠에스

□ 2005년 06월 사회공헌기업 대상 수상 (한국경제신문 주최)

□ 2005년 08월 뉴욕 현지법인 신설

□ 2005년 12월 베트남 주재사무소 개소

□ 2006년 01월 '청소년 해피프렌즈 봉사단’ 발족

□ 2006년 08월 공정거래 자율준수 선포

□ 2006년 11월 FA센터 전국네트워크 구축

□ 2007년 01월 한화그룹 뉴CI 선포

□ 2007년 05월 골드에이지 플랜 캠페인 전개

□ 2007년 05월 뉴욕 주재사무소 개소

□ 2007년 07월 런던 주재사무소 개소

□ 2007년 12월 보험금 지급능력 평가 'AAA등급’획득 (한기평,한신정평가)

□ 2008년 04월 총자산 50조원 돌파, 누적결손금 완전 해소

□ 2008년 05월 신탁업 인가 취득

□ 2008년 06월 브랜드 슬로건 'Love your life, Love your dream’ 발표

□ 2008년 06월 베트남 보험영업 인가 취득

□ 2008년 08월 한화금융센터 서초 사옥 준공

□ 2008년 09월 1사1촌 자매결연 : 충남 청양군 청남면 아산리

□ 2009년 03월 2년 연속 보험금 지급 능력 평가 'AAA등급' 획득 (한기평,한신정평가)

□ 2009년 04월 베트남 보험영업 개시

□ 2009년 04월 자회사 편입 : 한화투자신탁운용

□ 2009년 12월 중국 합작 생보사 설립을 위한 MOU 체결

□ 2010년 02월 3년 연속 보험금 지급 능력 평가 'AAA등급' 획득 (한기평,한신정평가)

□ 2010년 03월 유가증권시장 상장

□ 2010년 06월 2010년 한국표준협회 한국서비스대상 생명보험부문 종합대상 수상

□ 2010년 11월 스마트폰 고객, 영업지원시스템 구축

□ 2011년 02월 3대 신용평가사로부터 보험금 지급능력 평가 'AAA등급' 획득

□ 2011년 02월 차남규 사장 대표이사 선임

□ 2011년 06월 한국표준협회 한국서비스대상 생명보험부문 2년연속 종합대상 수상

□ 2011년 07월 능률협회 컨설팅 서비스품질지수(KSQI) 생명보험부문1위

□ 2011년 10월 중국 합작 생보사 설립 예비인가 취득

□ 2011년 11월 한국메세나대회 대통령 표창 수상

□ 2011년 12월 중국 합작 파트너인 절강성 국제무역그룹과 합작 생보사 본계약 체결

□ 2012년 01월 테러, 재난대비 'BCP 국제표준 인증’ 획득

□ 2012년 02월 보험금지급능력평가 5년 연속 AAA 획득 (한국기업평가,

NICE 신용평가, 한국신용평가)

□ 2012년 05월 생보업계 최초 태블릿PC 전사서명시스템 'Smart Planner' 도입

□ 2012년 05월 신개념 재무설계 브랜드 '콕콕Life' 런칭

□ 2012년 06월 대전시와 '콜센터 신설 협약' 체결

나. 회사의 본점소재지 및 그 변경

본점 소재지 : 150-763 서울특별시 영등포구 63로50 한화금융센터 63

변경 : 해당사항 없음

다. 경영진의 중요한 변동

| 성명 | 직급 | 변경前 | 변경後 | 일자 | 비고 |

| 박석희 | 부사장 | 경영지원실장 | 전략기획실장 | 2010.4.1 | 직책변경 |

| 이율국 | 전무 | 법인영업본부장 | 경영지원실장 | 2010.4.1 | 직책변경 |

| 용석만 | 상무 | 법인1사업부장 | 법인영업본부장 겸 법인1사업부장 |

2010.4.1 | 직책변경 |

| 강호 | 부사장 | 전략기획실장 | - | 2010.4.5 | 임원퇴임 |

| 박석희 | 부사장 | 전략기획실장 | - | 2011.2.10 | 임원퇴임 |

| 차남규 | 사장 | 보험영업총괄 | 대표이사 사장 | 2011.2.17 | 대표이사 선임 |

| 문병천 | 전무 | 개인영업본부장 | 보험영업본부장 겸 개인영업담당 |

2011.2.22 | 직책변경 |

| 여승주 | 전무 | 재정팀장 | 전략기획실장 | 2011.2.22 | 직책변경 |

| 김관영 | 상무 | 전략채널본부장 겸 KLD사업부장 |

상품고객실장 | 2011.2.22 | 직책변경 |

| 이창윤 | 상무 | 상품고객실장 | 상품고객실 | 2011.2.22 | 직책변경 |

| 김종구 | 부사장 | 감사위원장 겸 상근감사위원 |

- | 2011.6.24 | 임원퇴임 |

| 정택환 | 전무 | - | 상근감사위원 | 2011.6.24 | 임원선임 |

| 이경로 | 부사장 | 자산운용본부장 | 자산운용본부장 겸 운용전략팀장 |

2011.9.1 | 직책변경 |

| 김철훈 | 상무 | - | 해외사업본부장 | 2011.9.19 | 임원선임 |

| 김철훈 | 상무 | 해외사업본부장 | - | 2011.9.30 | 임원퇴임 |

| 이경로 | 부사장 | 자산운용본부장 겸 운용전략팀장 |

- | 2011.12.31 | 임원퇴임 |

| 김희석 | 전무 | - | 자산운용본부장 | 2012.01.01 | 임원선임 |

| 여승주 | 전무 | 전략기획실장 | 전략기획실 전략기획 | 2012.01.01 | 직책변경 |

| 김현우 | 상무 | 경영기획팀장 | 전략기획실장 겸 경영기획팀장 겸 금융네트워크지원TF팀장 |

2012.01.01 | 직책변경 |

| 이율국 | 전무 | 경영지원실장 | - | 2012.03.19 | 임원퇴임 |

| 노성태 | 부사장 | 경제연구원장 | 경제연구원 경영정책담당 |

2012.03.26 | 직책변경 |

| 문병천 | 전무 | 보험영업본부장 겸 개인영업본부장 |

전속채널본부 경영정책담당 |

2012.03.26 | 직책변경 |

| 용석만 | 전무 | 법인영업본부장 | 퇴직연금사업본부 경영정책담당 |

2012.03.26 | 직책변경 |

| 김관영 | 전무 | 상품고객실장 | 전속채널본부장 | 2012.03.26 | 직책변경 |

| 한인권 | 전무 | 법인1사업부장 | 퇴직연금사업본부장 | 2012.03.26 | 직책변경 |

| 김기주 | 상무 | 강남지역본부장 | 상품고객실장 겸 보험RM팀장 |

2012.03.26 | 직책변경 |

| 이수균 | 상무 | 보험영업본부 전략채널담당 |

제휴채널본부장 | 2012.03.26 | 직책변경 |

| 김현우 | 상무 | 전략기획실장 겸 경영기획팀장 겸 금융네트워크지원TF팀장 |

전략기획실장 | 2012.03.26 | 직책변경 |

| 김운환 | 상무보 | 리스크관리팀장 | 상품개발실장 겸 상품개발1팀장 |

2012.03.26 | 직책변경 |

| 황용기 | 전무 | - | 경영지원실장 | 2012.03.27 | 임원선임 |

| 박원배 | 이사 | 사외이사 | - | 2012.06.21 | 임원퇴임 |

| 김용구 | 이사 | 사외이사 (감사위원장) |

- | 2012.06.28 | 임원퇴임 |

| 송태영 | 이사 | 사외이사 | - | 2012.06.28 | 임원퇴임 |

| 김현철 | 이사 | 사외이사 (감사위원) |

- | 2012.06.28 | 임원퇴임 |

| 문성우 | 이사 | - | 사외이사 (감사위원장) |

2012.06.29 | 임원선임 |

| 김병도 | 이사 | - | 사외이사 | 2012.06.29 | 임원선임 |

| 이석수 | 이사 | - | 사외이사 | 2012.06.29 | 임원선임 |

| 김광남 | 이사 | - | 사외이사 (감사위원) |

2012.06.29 | 임원선임 |

라. 최대주주의 변동

해당사항 없음

마. 상호의 변경

(1) 지배회사 : 대한생명보험

해당사항 없음

※ 2012.6.29일 주주총회에서 정관이 변경됨에 따라, 2012.10.9일 대한생명보험주식 회사에서 '한화생명보험주식회사'로 상호 변경 예정

(2) 종속회사

(가) 한화63씨티

2006년 12월 21일 (주)육삼시티 에서 (주)한화육삼시티로 상호 변경

(나) 한화자산운용

| 변경 전 | 변경 후 |

| 한화투자신탁운용 주식회사 (영문: Hanwha Investment Trust Management Co., Ltd.) |

한화자산운용 주식회사 (영문: Hanwha Asset Management Co., Ltd.) |

(다) 대생손해사정

2011년 12월 대생보험심사주식회사에서 "대생손해사정주식회사”로 상호변경

(라) 대한티엠에스

해당사항 없음

(마) Korea Life Insurance Company Limited. (Vietnam)

해당사항 없음

(바) Korea Life Investment (America) Ltd

해당사항 없음

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행 중인 경우 그 내용과 결과

(1) 지배회사 : 대한생명보험

해당사항 없음

(2) 종속회사

(가) 한화63시티

해당사항 없음

(나) 한화자산운용

해당사항 없음

(다) 대생손해사정

해당사항 없음

(라) 대한티엠에스

해당사항 없음

(마) Korea Life Insurance Company Limited. (Vietnam)

해당사항 없음

(바) Korea Life Investment (America) Ltd

해당사항 없음

사. 합병, 분할(합병), 포괄적 주식교환ㆍ이전, 중요한 영업의 양수ㆍ도 등

(1) 지배회사 : 대한생명보험

해당사항 없음

(2) 종속회사

(가) 한화63시티

2009년 12월 15일 식음 및 문화사업부의 영업양도

- 목적 : 부동산관리 전문회사로 전환

(주력사업에 집중함으로써 경영효율화 추구)

- 양수회사 : 한화호텔앤드리조트(주)

- 이사회결의일 : 2009. 9. 18

- 주주총회결의일 : 2009. 10. 27

(나) 한화자산운용

| 구분 | 내용 |

| 합병당사회사 | 존속회사 : 한화자산운용 주식회사 소멸회사 : 푸르덴셜자산운용 주식회사 |

| 합병목적 | 금융투자업의 역량 강화 및 경쟁력 제고 |

| 합병방법 | 한화자산운용(주)가 푸르덴셜자산운용(주)를 흡수합병 |

| 합병비율 | 1 : 0.3650324 |

| 합병신주의 종류와 수 | 보통주3,650,324주 |

| 합병 후 증가 자본금 | 18,251,620,000원 |

| 합병기일 | 2011년 9월 19일 |

(다) 대생손해사정

해당사항 없음

(라) 대한티엠에스

해당사항 없음

(마) Korea Life Insurance Company Limited. (Vietnam)

해당사항 없음

(바) Korea Life Investment (America) Ltd

해당사항 없음

아. 회사의 업종 또는 주된 사업의 변화

(1) 지배회사 : 대한생명보험

해당사항 없음

(2) 종속회사

(가) 한화63시티

한화63시티는 2009년 3월 23일 제24기 정기주주총회에서 신성장동력 확보를 위해 신재생에너지 사업을 목적 사업으로 추가하였습니다. 신재생에너지 사업의 당사 추진 사업은 태양광 시스템 설치 사업입니다.

(나) 한화자산운용

해당사항 없음

(다) 대생손해사정

- 2010.1.1 실손심사업무 신규위탁

- 2012.1.13 손해사정업 등록

(라) 대한티엠에스

해당사항 없음

(마) Korea Life Insurance Company Limited. (Vietnam)

해당사항 없음

(바) Korea Life Investment (America) Ltd

해당사항 없음

자. 경영활동과 관련된 중요한 사항의 발생

(1) 지배회사 : 대한생명보험

해당사항 없음

(2) 종속회사

(가) 한화63시티

2009년 12월 15일 식음 및 문화사업부의 영업양도를 통해 부동산 전문회사로의 도약을 이루기 위한 발판을 마련하였습니다.

(나) 한화자산운용

- 최대주주 지분율 변경

| 주주 | 관계 | 변경전 | 변경후 | ||

| 주식수(주) | 지분율(%) | 주식수(주) | 지분율(%) | ||

| 대한생명 | 최대주주 | 6,000,000 | 62.17 | 9,649,998 | 99.99 |

| 한화투자증권 | 계열회사 | 3,649,998 | 37.82 | - | - |

(다) 대생손해사정

해당사항 없음

(라) 대한티엠에스

해당사항 없음

(마) Korea Life Insurance Company Limited. (Vietnam)

해당사항 없음

(바) Korea Life Investment (America) Ltd

해당사항 없음

3. 자본금 변동사항

가. 증자(감자)현황

| (기준일 : | 2012.06.30 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2010.03.13 | 유상증자(일반공모) | 보통주 | 158,530,000 | 5,000 | 8,200 | 22.33%(증자비율) |

나. 자본금 변동예정내용 등

해당사항 없음

다. 전환사채

해당사항 없음

라. 신주인수권부사채

해당사항 없음

마. 현물출자

해당사항 없음

4. 주식의 총수 등

가. 주식의 총수 현황

주식의 총수 현황

| (기준일 : | 2012년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 900,000,000 | - | 900,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 874,530,000 | - | 874,530,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 6,000,000 | - | 6,000,000 | - | |

| 1. 감자 | 6,000,000 | - | 6,000,000 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 868,530,000 | - | 868,530,000 | - | |

| Ⅴ. 자기주식수 | 26,000,000 | - | 26,000,000 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 842,530,000 | - | 842,530,000 | - | |

나. 자기주식

자기주식 취득 및 처분 현황

| (기준일 : | 2012년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 자본시장법상 취득 | 직접 취득 |

장내 직접 취득 |

보통주 | 0 | 26,000,000 | - | - | 26,000,000 | - |

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 주식매수 청구권 행사 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 0 | 26,000,000 | - | - | 26,000,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 0 | 26,000,000 | - | - | 26,000,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 보통주 외의 주식

해당사항 없음

5. 의결권 현황

| (기준일 : | 2012년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 주식수 | 비고 |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 868,530,000 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 26,000,000 | - |

| 우선주 | - | - | |

| 정관에 의하여 의결권 행사가 배제된 주식수(C) | 보통주 | - | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(D) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(E) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (F = A - B - C - D + E) |

보통주 | 842,530,000 | - |

| 우선주 | - | - |

6. 배당에 관한 사항 등

가. 배당에 관한 사항

보험업감독규정 제6-13조 제4항의 규정에 의해 당해 회계연도말 지급여력비율이 100 % 이상인 경우에 정관이 정하는 바에 따라 실시함.

※ 대한생명 정관 제44조 (이익배당)

① 이익의 배당은 금전, 주식 및 기타의 재산으로 할 수 있다.

② 이익의 배당을 주식으로 하는 경우, 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다.

③ 이익 배당은 매 결산기말 현재의 주주명부에 등재된 주주 또는 등록된 질권자에게 지 급한다.

나. 최근 3사업연도 배당에 관한 사항

| 구 분 | 주식의 종류 | 제64기 1분기 | 제63기 | 제62기 |

|---|---|---|---|---|

| 주당액면가액 (원) | 5,000 | 5,000 | 5,000 | |

| 당기순이익 (백만원) | 141,393 | 521,589 | 474,892 | |

| 주당순이익 (원) | 168 | 606 | 547 | |

| 현금배당금총액 (백만원) | - | 193,782 | 199,762 | |

| 주식배당금총액 (백만원) | - | - | - | |

| 현금배당성향 (%) | - | 37.15 | 42.07 | |

| 현금배당수익률 (%) | 보통주 | - | 2.95 | 3.05 |

| 우선주 | - | - | - | |

| 주식배당수익률 (%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금 (원) | 보통주 | - | 230 | 230 |

| 우선주 | - | - | - | |

| 주당 주식배당 (주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

※ 제62기의 당기순이익과 주당순이익은 과거 K-GAAP기준으로 작성된 개별재무제표 기 준이며, 제63기와 제64기 1분기는 한국채택국제회계기준에 의해 작성된 별도 재무제 표기준의 당기순이익과 주당순이익입니다.

II. 사업의 내용

1. 사업의 개요

[지배회사: 대한생명보험]

가. 업계의 현황

국내 생명보험산업은 경기회복과 함께 빠르게 성장세를 회복하면서 수입보험료 성장률이 FY2010 7.9% 이였으나, FY2011은 금융시장 불안 등으로 성장세가 둔화되면서 FY2010보다 1.2%p 낮은 6.7%를 기록하였습니다.

한편, FY2012.4~5월 수입보험료 실적은 글로벌 경제 불안 속에서도 16조 1,033억으로 전년 동기대비 18.2% 신장하여, 성장세를 다시 회복하고 있습니다.

그러나, FY2012는 유럽발 재정위기 등 금융시장의 불확실성이 해소되지 않았으며, 2012년국,내외 경제전망이 불투명하여 금융시장 변동성에 대한 리스크관리 강화가 필요한 시기입니다.

중장기적인 측면에서는 급속한 인구 고령화에 따른 은퇴 및 건강에 대한 관심 증대로 향후연금, 건강보험의 확대 등 생명보험업에 새로운 기회가 예상됩니다. 이와 관련하여 보험회사 뿐만 아니라, 금융회사간의 경쟁은 더욱 치열해 질 것입니다. 이에 생명보험회사는 보험의 본원적 경쟁력 제고, 신성장동력 모색 등 급변하는 경영환경에 능동적으로 대응하기 위한 노력을 지속해 나아가야 할 것입니다.

나. 회사의 현황

2012년 6월 현재 회사는 총자산 70조원, 당기순이익 1,414억원을 달성하였으며, 체계적인리스크 관리에 힘입어 RBC비율 230.7%를 달성하였습니다. 또한, 신계약 8.5조원, 보유계약 263조원을 달성하였습니다.

대한생명은 대내외 경영환경 변화에 선제적으로 대응하고, 비전을 성공적으로 달성하기 위해 본업인 보험영업 경쟁력 향상과 자산운용 고도화를 적극 추진하는 한편, 적극적인 해외 진출을 통해 글로벌 보험사로 발전하기 위한 사업을 지속적으로 추진하고 있습니다.

보험영업 부문에서는 채널 경쟁력 강화를 위해 전속채널은 수익성과 생산성 강화를 통해 경쟁력을 혁신하고, 제휴채널은 상품경쟁력을 바탕으로 규모 확대를 추진하였으며, 퇴직연금은 서비스 경쟁력 강화 등을 통해 지속 성장과 수익 기반 확보에 주력하였습니다. 자산운용 부문 고도화를 위해 우수 전문인력을 적극 영입하고, 자산배분 프로세스와 관리시스템을 근본적으로 혁신하여 고수익 투자처 발굴 및 탄력적인 시장대응을 통해 자산 수익성과 건전성을 제고하기 위한 투자전략을 병행하였습니다. 또한, 한국표준협회(KSA) 주관하는 "한국서비스대상" 심사에서 3년 연속 종합대상을 수상하여 경영전반의 서비스품질혁신 우수기업으로 인정 받았습니다.

한편, 미래 성장동력을 확보하기 위한 글로벌 네트워크를 확대하였습니다. 베트남 보험시장에서는 영업조직 확대를 통해 중위권 도약의 발판을 마련하였으며, 철저한 현지화 전략을 통해 성장을 지속하고 있습니다. 또한 중국보험시장 진출 및 성장 가능성이 높은 동남아 시장 중심으로 해외사업 영역을 확대하고 있습니다.

대한생명은 상장 이후 기업가치 중심의 경영관리 프로세스 강화를 통해 손익, 효율 등 주요 경영실적에서 상당한 개선을 이루었으며, 향후에도 시장이 요구하는 지속 성장 기업으로서의 가치를 공고히 하기 위한 노력과 창의적·도전적 기업문화 육성을 통해 지속적인 변화와 혁신을 추진할 것입니다.

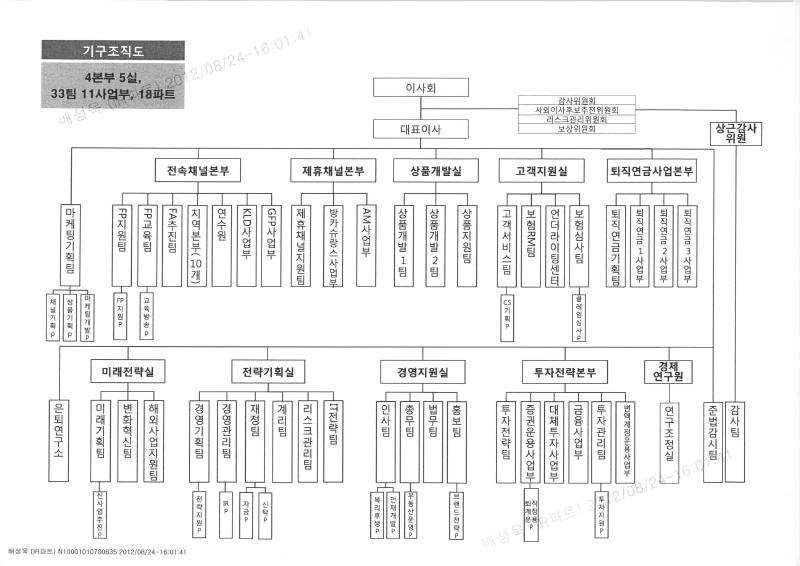

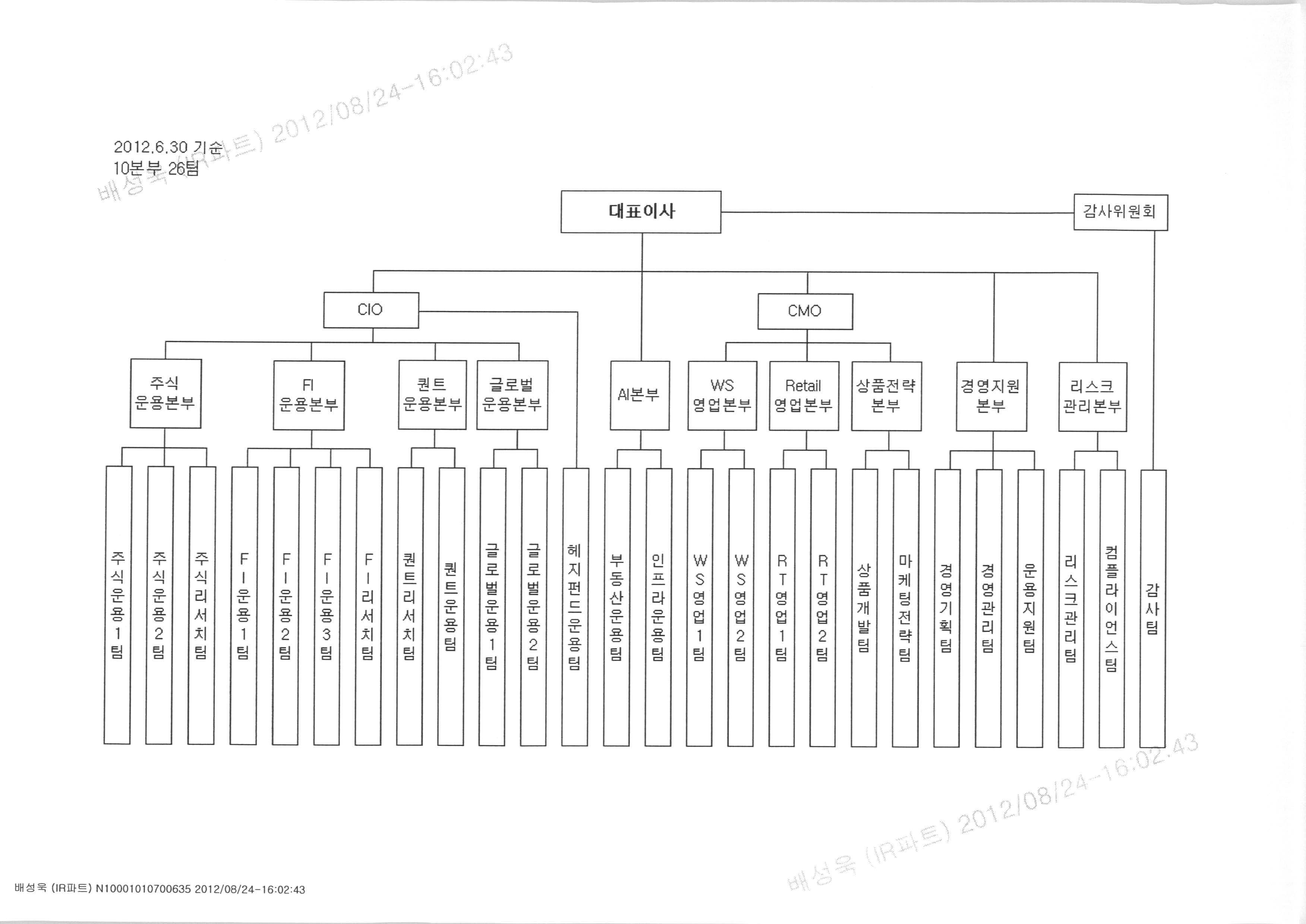

다. 조직도

|

|

조직도(대한생명보험120630) |

2. 영업의 현황

가. 자금조달실적

(단위 : 백만원, %)

| 구분 | FY2012.06 | FY2011 | FY2010 | |||||||

| 준비금평잔 | 부리이율 | 비중 | 준비금평잔 | 부리이율 | 비중 | 준비금평잔 | 부리이율 | 비중 | ||

| 생명보험 | 생존보험 | 14,848,642 | 6.17 | 25.2 | 14,237,756 | 6.14 | 25.5 | 13,252,014 | 6.29 | 25.6 |

| 사망보험 | 25,211,735 | 6.07 | 42.8 | 24,043,119 | 6.11 | 43.1 | 22,027,823 | 6.27 | 42.5 | |

| 생사혼합보험 | 3,018,692 | 5.31 | 5.1 | 2,468,576 | 5.41 | 4.4 | 2,078,558 | 5.36 | 4.0 | |

| 단체보험 | 716,518 | 6.46 | 1.2 | 697,641 | 6.51 | 1.2 | 668,411 | 6.58 | 1.3 | |

| 기타 | 15,156,571 | - | 25.7 | 14,386,294 | - | 25.8 | 13,754,105 | - | 26.6 | |

| 합계 | 58,952,158 | 6.06 | 100.0 | 55,833,385 | 6.08 | 100.0 | 51,780,911 | 6.23 | 100.0 | |

註1) 기타 = (특별계정)책임준비금 + 지급준비금 + 계약자이익배당준비금

註2) 상품유형별 : 순보식보험료적립금 + 미경과보험료 + 계약자배당준비금 + 최저보증준 비금 + 재보험료적립금 - 해약공제액의 월평균잔액

註3) 재보험료적립금은 사망보험으로 처리

나. 자금운용실적

(1) 자산운용률

(단위 : 백만원,%)

| 구 분 | FY2012.06 | FY2011 | FY2010 |

| 총 자 산(A) | 56,337,059 | 55,161,589 | 51,029,586 |

| 운용자산(B) | 52,729,684 | 51,562,240 | 47,408,008 |

| 자산운용률(B/A) | 93.6 | 93.5 | 92.9 |

註1) 총자산은 특별계정자산 제외

註2) 운용자산은 총자산에서 보험업감독업무시행세칙에서 정한 비운용자산 제외

(2) 운용내역별 수익현황

(단위 : 백만원,%)

| 구 분 | FY2012.06 | FY2011 | FY2010 | |||||

| 금액 | 비율 (수익율) |

금액 | 비율 (수익율) |

금액 | 비율 (수익율) |

|||

| 운 용 자 산 |

대출 | 기말잔액 | 13,782,997 | 26.14 | 13,626,776 | 26.43 | 13,487,363 | 28.45 |

| 운용수익 | 258,081 | 7.60 | 1,019,769 | 7.82 | 1,001,940 | 8.01 | ||

| 유가증권 | 기말잔액 | 32,138,662 | 60.95 | 30,212,132 | 58.59 | 30,070,484 | 63.43 | |

| 운용수익 | 390,650 | 5.04 | 1,636,514 | 5.58 | 1,581,643 | 5.66 | ||

| 현·예금 및 신탁 | 기말잔액 | 3,422,743 | 6.49 | 4,344,470 | 8.43 | 1,592,919 | 3.36 | |

| 운용수익 | 39,153 | 4.05 | 120,193 | 4.13 | 85,402 | 5.24 | ||

| 부동산 | 기말잔액 | 3,385,283 | 6.42 | 3,378,862 | 6.55 | 2,257,242 | 4.76 | |

| 운용수익 | 22,797 | 2.71 | 71,965 | 2.59 | 56,055 | 2.54 | ||

| 계 | 기말잔액 | 52,729,684 | 100.00 | 51,562,240 | 100.00 | 47,408,008 | 100.00 | |

| 운용수익 | 710,681 | 5.24 | 2,848,441 | 5.58 | 2,725,040 | 5.86 | ||

註1) 운용수익 : 보험업감독업무시행세칙기준상의 투자영업수익에서 투자영업비용을 차 감한 투자손익 기준 (단, 재산관리비, 손상차손, 미수금에 대한 대손상각비, 기타투 자손익 등 상기 운용자산에 부합하지 않는 투자손익은 제외)

註2) 운용수익률 : 보험업감독업무시행세칙기준상의 투자영업수익에서 투자영업비용을 차감한 투자손익 기준

註3) 유가증권 : 외환손익 및 파생상품 거래/평가손익 포함

註4) 대출금 : 대손충당금 공제후 기준

(3) 대출금 운용내역

(단위 : 백만원,%)

| 종 류 | FY2012.06 | FY2011 | FY2010 | ||||

| 금 액 | 비 율 | 금 액 | 비 율 | 금 액 | 비 율 | ||

| 개 인 | 10,000,747 | 71.99 | 9,981,583 | 72.65 | 9,499,690 | 69.61 | |

| 기 업 | 대기업 | 1,335,044 | 9.61 | 1,231,830 | 8.97 | 1,407,765 | 10.32 |

| 중소기업 | 2,555,921 | 18.40 | 2,526,635 | 18.39 | 2,739,896 | 20.08 | |

| 합 계 | 13,891,712 | 100.00 | 13,740,048 | 100.00 | 13,647,351 | 100.00 | |

註) 대손충당금 차감전 금액임

(4) 대출금의 잔존기간별 잔액

(2012.06.30 기준) (단위 : 백만원)

| 1년이하 | 1년초과~3년이하 | 3년초과~5년이하 | 5년초과 | 합 계 |

| 1,945,106 | 767,632 | 619,521 | 4,885,927 | 8,218,186 |

註1) 보험약관대출금 제외

註2) 대손충당금 차감전 금액임

(5) 유가증권 운용내역

(단위 : 백만원, %)

| 구 분 | FY2012.06 | FY2011 | FY2010 | ||||

| 기말잔액 | 비율 | 기말잔액 | 비율 | 기말잔액 | 비율 | ||

| 국 내 |

국공채 | 11,113,748 | 34.58 | 10,840,242 | 35.88 | 12,673,148 | 42.1 |

| 특수채 | 11,002,304 | 34.23 | 10,551,013 | 34.92 | 7,979,944 | 26.5 | |

| 금융채 | 1,256,800 | 3.91 | 1,281,431 | 4.24 | 1,077,239 | 3.6 | |

| 회사채 | 2,525,042 | 7.86 | 2,438,304 | 8.07 | 1,922,538 | 6.4 | |

| 주 식 | 745,285 | 2.32 | 705,137 | 2.33 | 1,474,625 | 4.9 | |

| 기 타 | 3,801,258 | 11.83 | 2,924,936 | 9.68 | 3,536,420 | 11.8 | |

| 소 계 | 30,444,437 | 94.73 | 28,741,063 | 95.13 | 28,663,914 | 95.3 | |

| 해 외 |

외화증권 | 1,694,226 | 5.27 | 1,471,069 | 4.87 | 1,406,570 | 4.7 |

| 역외외화증권 | - | - | - | - | - | - | |

| 소 계 | 1,694,226 | 5.27 | 1,471,069 | 4.87 | 1,406,570 | 4.7 | |

| 합 계 | 32,138,662 | 100.00 | 30,212,132 | 100.00 | 30,070,484 | 100.0 | |

(6) 유가증권 시가 정보

(2012.06.30 기준) (단위 : 백만원)

| 구 분 | 취득가액(A) | 시가(B) | 평가손익(B-A) | 충당금 잔액 |

| 상장주식 | 507,293 | 356,490 | -150,803 | - |

| 비상장주식 | 10,877 | 13,175 | 2,298 | - |

| 합 계 | 518,170 | 369,666 | -148,504 | - |

註) 지분법 주식 및 출자금 제외

(7) 현·예금 및 신탁자산 운용내역

(단위 : 백만원, %)

| 종 류 | FY2012.06 | FY2011 | FY2010 | |||

| 기말잔액 | 비율 | 기말잔액 | 비율 | 기말잔액 | 비율 | |

| 요구불 | 38,316 | 1.12 | 39,181 | 0.90 | 36,559 | 2.30 |

| 저축성 | 3,384,427 | 98.88 | 4,305,285 | 99.10 | 1,556,360 | 97.70 |

| 합 계 | 3,422,743 | 100.00 | 4,344,466 | 100.00 | 1,592,919 | 100.00 |

3. 영업 종류별 현황

가. 보험종목별 보유계약현황

(2012.06.30 현재) (단위 : 건, 억원, %)

| 생명보험 | 구분 | 생존보험 | 사망보험 | 생사혼합보험 | 단체보험 | 특별계정 | 합계 |

| 건수 | 1,665,767 | 7,165,497 | 411,277 | 758,570 | 618,203 | 10,619,314 | |

| 금액 | 460,168 | 2,010,326 | 107,845 | 33,952 | 22,297 | 2,634,589 | |

| 금액비중 | 17.5 | 76.3 | 4.1 | 1.3 | 0.8 | 100.0 |

나. 보험종목별 수입보험료 내역

(단위 : 백만원, %)

| 구분 | FY2012.06 | FY2011 | FY2010 | ||||

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||

| 생명보험 | 생존 | 448,220 | 16.0 | 1,807,367 | 15.3 | 1,982,324 | 17.9 |

| 사망 | 989,825 | 35.3 | 3,954,545 | 33.4 | 4,085,344 | 36.8 | |

| 생사혼합 | 283,365 | 10.1 | 1,151,348 | 9.7 | 569,548 | 5.1 | |

| 단체 | 26,859 | 1.0 | 91,543 | 0.8 | 94,082 | 0.8 | |

| 특별계정 | 1,057,332 | 37.7 | 4,827,381 | 40.8 | 4,366,240 | 39.3 | |

| 합계 | 2,805,601 | 100.0 | 11,832,183 | 100.0 | 11,097,539 | 100.0 | |

다. 보험종목별 보험금 내역

(단위 : 백만원, %)

| 구분 | FY2012.06 | FY2011 | FY2010 | ||||

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||

| 생명보험 | 생존 | 303,585 | 17.9 | 1,223,023 | 16.1 | 1,237,142 | 15.0 |

| 사망 | 648,551 | 38.3 | 2,577,993 | 34.0 | 2,550,055 | 30.9 | |

| 생사혼합 | 121,883 | 7.2 | 502,932 | 6.6 | 660,907 | 8.0 | |

| 단체 | 32,247 | 1.9 | 100,400 | 1.3 | 160,727 | 1.9 | |

| 특별계정 | 585,745 | 34.6 | 3,172,913 | 41.9 | 3,640,806 | 44.1 | |

| 합계 | 1,692,010 | 100.0 | 7,577,261 | 100.0 | 8,249,637 | 100.0 | |

라. 모집형태별 영업현황

(1) 보험종목별 모집경로 및 모집형태

| 구분 | 모집형태 | 모집경로 |

| 개인 | 임직원, 보험설계사, 대리점, 방카슈랑스, 기타 | 자동이체, 지로, 방문, 기타 |

| 단체 | 임직원, 보험설계사, 대리점, 기타 | 자동이체, 지로, 방문, 기타 |

(2) 모집형태별 초회보험료

(단위 : 백만원, %)

| 구분 | 모집형태 | FY2012.06 | FY2011 | FY2010 | ||||

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | |||

| 생명보험 | 생존 | 회사모집 | 76 | 0.1 | 1,194 | 0.1 | 794 | 0.1 |

| 설계사 | 37,985 | 13.3 | 144,593 | 7.6 | 170,055 | 10.9 | ||

| 대리점 | 12,620 | 4.4 | 36,605 | 2.0 | 57,707 | 3.7 | ||

| 중개사 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 방카슈랑스 | 12,391 | 4.4 | 75,211 | 4.0 | 224,999 | 14.4 | ||

| 기타 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 합계 | 63,072 | 22.0 | 257,602 | 13.6 | 453,555 | 29.0 | ||

| 사망 | 회사모집 | 16 | 0.1 | 734 | 0.1 | 708 | 0.1 | |

| 설계사 | 11,309 | 4.0 | 46,654 | 2.5 | 44,406 | 2.9 | ||

| 대리점 | 2,279 | 0.8 | 11,675 | 0.7 | 9,105 | 0.6 | ||

| 중개사 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 방카슈랑스 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 기타 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 합계 | 13,603 | 4.8 | 59,063 | 3.2 | 54,219 | 3.5 | ||

| 생사혼합 | 회사모집 | 4 | 0.1 | 16 | 0.1 | 106 | 0.1 | |

| 설계사 | 5,717 | 2.0 | 17,314 | 1.0 | 11,807 | 0.8 | ||

| 대리점 | 5,721 | 2.0 | 8,883 | 0.5 | 6,940 | 0.5 | ||

| 중개사 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 방카슈랑스 | 105,198 | 36.7 | 596,822 | 31.4 | 71,866 | 4.6 | ||

| 기타 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 합계 | 116,639 | 40.7 | 623,034 | 32.8 | 90,719 | 5.8 | ||

| 단체 | 회사모집 | 3,411 | 1.2 | 11,435 | 0.7 | 13,662 | 0.9 | |

| 설계사 | 688 | 0.3 | 1,789 | 0.1 | 247 | 0.1 | ||

| 대리점 | -3 | -0.1 | 38 | 0.1 | 32 | 0.1 | ||

| 중개사 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 방카슈랑스 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 기타 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 합계 | 4,095 | 1.5 | 13,261 | 0.7 | 13,941 | 0.9 | ||

| 특별계정 | 회사모집 | 34,235 | 12.0 | 588,196 | 30.9 | 610,618 | 39.1 | |

| 설계사 | 44,155 | 15.4 | 295,919 | 15.6 | 264,972 | 17.0 | ||

| 대리점 | 11,015 | 3.9 | 60,671 | 3.2 | 44,410 | 2.9 | ||

| 중개사 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 방카슈랑스 | 52 | 0.1 | 7,332 | 0.4 | 32,170 | 2.1 | ||

| 기타 | 0 | 0.0 | 0 | 0.0 | 0 | 0.0 | ||

| 합계 | 89,457 | 31.2 | 952,118 | 50.0 | 952,170 | 60.9 | ||

| 합계 | 286,867 | 100.0 | 1,905,079 | 100.0 | 1,564,604 | 100.0 | ||

마. 보험종목별 실제사업비

(단위 : 백만원)

| 구분 | FY2012.06 | FY2011 | FY2010 |

| 생존 | 130,247 | 593,647 | 560,637 |

| 사망 | 290,743 | 1,211,394 | 1,142,006 |

| 생사혼합 | 37,039 | 149,134 | 92,694 |

| 단체 | 4,995 | 28,289 | 29,558 |

| 합계 | 463,024 | 1,982,465 | 1,824,894 |

4. 파생상품 및 풋백옵션 등 거래현황

가. 파생상품 거래현황

(2012.06.30 현재) (단위 : 백만원)

| 구분 | 이자율 | 통화 | 주식 | 귀금속 | 기타 | 계 | |

|---|---|---|---|---|---|---|---|

| 거래목적 | 위험회피 | - | 1,734,640 | - | - | 230,645 | 1,965,285 |

| 매매목적 | 2,198 | - | 12,042 | - | - | 14,240 | |

| 거래장소 | 장내거래 | 2,198 | - | 12,042 | - | - | 14,240 |

| 장외거래 | - | 1,734,640 | - | - | 230,645 | 1,965,285 | |

| 거래형태 | 선도 | - | 723,848 | - | - | 196,031 | 919,879 |

| 선물 | 2,198 | - | 12,042 | - | - | 14,240 | |

| 스왑 | - | 1,010,792 | - | - | 34,614 | 1,045,406 | |

| 옵션 | - | - | - | - | - | - | |

나. 신용파생상품 거래현황

(2012.06.30 현재) (단위 : 천달러(미국))

| 구분 | 신용매도 | 신용매입 | ||||

|---|---|---|---|---|---|---|

| 해외물 | 국내물 | 계 | 해외물 | 국내물 | 계 | |

| CLN | 241,920 | - | 241,920 | - | - | - |

다. 신용파생상품 상세명세

(2012.6.30 현재) (단위 : 천달러(미국))

| 상품종류 | 보장매도자 | 보장매수자 | 취득일 | 만기일 | 액면금액 | 기초자산 (준거자산) |

|---|---|---|---|---|---|---|

| CLN | 보고자 | 메릴린치 | 2006-09-28 | 2013-12-20 | 34,614 | 외국환평형채 |

| 보고자 | 소시에테제네랄 | 2006-05-04 | 2013-07-10 | 23,076 | Avon Ridge CDO | |

| 보고자 | 모건스탠리 | 2006-04-21 | 2013-03-24 | 23,076 | 외국환평형채 | |

| 보고자 | 비엔피파리바 | 2006-04-04 | 2013-06-22 | 23,076 | 외국환평형채 | |

| 보고자 | 모건스탠리 | 2006-02-24 | 2013-03-24 | 22,961 | 외국환평형채 | |

| 보고자 | UBS | 2007-04-30 | 2017-03-20 | 34,614 | 외국환평형채 | |

| 보고자 | 크레디 아그리콜 | 2007-07-18 | 2017-06-30 | 34,614 | Hunter Valley CDO | |

| 보고자 | 메릴린치 | 2007-04-12 | 2017-03-20 | 34,614 | 외국환평형채 | |

| CDS | 보고자 | 비앤피파리바 | 2012-05-17 | 2013-05-17 | 11,275 | POSCO 선순위채권 |

라. 풋백옵션 거래 현황

해당사항 없음

5. 영업설비 등의 현황

가. 점포 현황

(2012.6.30 기준) (단위 : 개)

| 구분 | 지역본부 | 지역단 | 지점 | 기타 | 합계 |

| 서울 | 3 | 18 | 153 | - | 174 |

| 부산 | 1 | 6 | 43 | - | 50 |

| 대구 | 1 | 3 | 32 | - | 36 |

| 인천 | - | 3 | 31 | - | 34 |

| 광주 | 1 | 2 | 21 | - | 24 |

| 대전 | 1 | 4 | 21 | - | 26 |

| 울산 | 1 | 3 | 26 | - | 30 |

| 경기도 | 2 | 13 | 148 | - | 163 |

| 강원도 | - | 2 | 21 | - | 23 |

| 충청북도 | - | 2 | 21 | - | 23 |

| 충청남도 | - | 2 | 22 | - | 24 |

| 경상북도 | - | 4 | 34 | - | 38 |

| 경상남도 | - | 3 | 46 | - | 49 |

| 전라북도 | - | 2 | 27 | - | 29 |

| 전라남도 | - | 3 | 32 | - | 35 |

| 제주도 | - | 1 | 11 | - | 12 |

| 해외 | - | - | - | 4 | 4 |

| 계 | 10 | 71 | 689 | 4 | 774 |

※ 기타 : 해외주재사무소 (뉴욕,런던,베이징,도쿄)

나. 영업용 부동산 및 지점 내역

(2012.6.30 기준) (단위 : 백만원)

| 구 분 | 토지(장부가액) | 건물(장부가액) | 합 계 | 비 고 |

| 본 점 | 620,310 | 572,887 | 1,193,197 | - |

| 지 점 | 936,406 | 777,893 | 1,714,299 | - |

| 합 계 | 1,556,716 | 1,350,780 | 2,907,496 | - |

다. 지점의 신설 및 중요시설의 확충 계획

해당사항 없음

라. 기타 업무외 부동산 내역

(2012.6.30 기준) (단위 : ㎡, 백만원)

| 종류 | 소 재 지 | 토 지 | 건 물 | 취득가 계 | ||

| 면적 | 취득가 | 면적 | 취득가 | |||

| 투자용부동산 |

서울시 중구 장교동 1 |

7,448 | 337,357 | 74,375 | 76,821 | 414,178 |

| 충남 태안군 태안읍 삭선리 420-4 | 1,271 | 133 | 2,020 | 1,069 | 1,202 | |

| 부산 동구 초량동 1147-2 | 3,934 | 19,843 | 13,199 | 4,180 | 24,023 | |

| 경기 가평군 설악면 송산리 산12 | 331,896 | 2,432 | - | - | 2,432 | |

| 합 계 | 344,549 | 359,765 | 89,594 | 82,070 | 441,835 | |

6. 그 밖에 투자의사결정에 필요한 사항

가. 지급여력비율

(단위 : 백만원, %)

| 구분 | FY2012.06 | FY2011 | FY2010 |

| 지급여력(A) | 7,335,730 | 7,141,750 | 6,954,059 |

| 지급여력기준(B) | 3,175,191 | 3,184,074 | 2,602,210 |

| 지급여력비율(A/B) | 231.0 | 224.3 | 267.2 |

註1) 지급여력비율 = 지급여력/지급여력기준 × 100

註2) FY2011 지급여력비율(위험기준지급여력비율)은 2011.3.22일 개정된 보험업감독업무

시행세칙(별표22)에 따라 작성

註3) FY2010 및 FY2009 결산 지급여력비율은 보험업감독규정 부칙(2009.3.23) 제2조(지 급여력기준금액 관련 경과조치)에 의거, 2009.4.1일 시행전 ‘지급여력기준금액(보 험업감독규정 제7-2조)’을 적용하여 산출

나. 준비금 적립내역

(단위 : 백만원)

| 구분 | FY2012.06 | FY2011 | FY2010 | ||

| 책임준비금 | 일반계정 | 보험료적립금 | 45,976,082 | 45,102,966 | 41,643,710 |

| 미경과보험료 | 8,028 | 7,908 | 10,131 | ||

| 보증준비금 | 228,711 | 210,505 | 153,936 | ||

| 지급준비금 | 1,343,518 | 1,331,345 | 1,311,188 | ||

| 계약자배당준비금 | 274,007 | 276,955 | 281,783 | ||

| 계약자이익배당준비금 | 7,570 | 3,804 | 8,933 | ||

| 배당보험손실보전준비금 | 3,419 | 3,378 | 0 | ||

| 재보험료적립금 | 0 | 0 | 10 | ||

| 출재보험준비금(△) | 0 | 0 | 22,070 | ||

| 소 계 | 47,841,335 | 46,936,861 | 43,387,622 | ||

| 특별계정 | 보험료적립금 | 13,796,022 | 13,714,289 | 12,655,920 | |

| 계약자배당준비금 | 3,803 | 4,522 | 4,512 | ||

| 계약자이익배당준비금 | 2,239 | 1,881 | 191 | ||

| 소 계 | 13,802,064 | 13,720,691 | 12,660,622 | ||

| 합 계 | 61,643,399 | 60,657,552 | 56,048,244 | ||

註) 2011. 4. 1 부터 IFRS 도입으로 인하여 출재보험준비금 책임준비금 항목에서 제외

다. 주요경영지표

(1) 사업비율

(단위 : 백만원, %,%p)

| 구분 | FY2012.06 | FY2011.06 | 증감 |

| 실제사업비(A) | 463,024 | 460,534 | 2,490 |

| 수입보험료(B) | 2,805,601 | 2,796,564 | 9,037 |

| 사업비율(A/B) | 16.5 | 16.5 | 0 |

(2) 운용자산이익율

(단위 : 백만원, %,%p)

| 구분 | FY2012.06 | FY2011.06 | 증감 |

| 투자영업손익(A) | 2,664,918 | 2,586,139 | 78,779 |

| 경과운용자산(B) | 49,537,169 | 45,248,891 | 4,288,278 |

| 운용자산이익율(A/B) | 5.38 | 5.72 | -0.34 |

(3) 부실자산비율

(단위 : 백만원, %,%p)

| 구분 | FY2012.06 | FY2011.06 | 증감 |

| 가중부실자산(A) | 151,504 | 290,510 | -139,006 |

| 자산건전성 분류대상자산(B) |

46,650,551 | 44,683,948 | 1,966,603 |

| 비율(A/B) | 0.32 | 0.65 | -0.33 |

(4) 유동성비율

(단위 : 백만원, %,%p)

| 구분 | FY2012.06 | FY2011.06 | 증감 |

| 유동성 자산(A) | 4,235,276 | 4,331,776 | -96,499 |

| 평균지급보험금(B) | 1,101,087 | 1,135,527 | -34,440 |

| 비율(A/B) | 384.64 | 381.48 | 3.17 |

(5) ROA(Return on Asset)

(단위 : %,%p)

| 구분 | FY2012.06 | FY2011.06 | 증감 |

| ROA | 0.81 | 0.94 | -0.13 |

(6) ROE(Return on Equity)

(단위 : %,%p)

| 구분 | FY2012.06 | FY2011.06 | 증감 |

| ROE | 8.75 | 9.35 | -0.60 |

(7) 계약유지율

(단위: %,%p)

| 구 분 | FY2012.06 | FY2011.06 | 증 감 | |

| 계약유지율 | 13회차 | 85.04 | 82.81 | 2.23 |

| 25회차 | 63.71 | 63.09 | 0.62 | |

[종속회사]

1. 한화63시티

가. 사업의 개요

(1) 업계의 현항

종합 부동산 관리 사업은 부동산 경기 및 전반적인 경제 위축으로 인하여 외적 향상 보다는 질적 성장 및 서비스 차별화를 꾀하고 있습니다. 각 동종사들은 Leasing Marketing 강화를 위한 공격적 영업활동, 신재생 에너지 사업의 강화, 마케팅 및 서비스 역량 제고 활동 등 질적 성장을 통한 외적 성장을 꾀하고 있으며 당사 또한 역량 강화를 위한 활동을 지속적으로 시행 중입니다.

(2) 회사의 현황

▷ 영업 개황

㈜한화육삼시티는 1986년 4월 대한생명보험㈜가 100%의 지분을 소유한 자회사로 설립하여, 63대한생명빌딩을 포함하여 전국 사옥의 시설물의 유지, 운영, 임대차 등으로 부동산 자산 관리 노하우를 축적하였습니다. 이를 바탕으로 빌딩관련 국내 최고 수준의 부동산관리 전문회사로 도약하고자 지속적 발전과 성장을 이루고 있습니다.

2012년 2분기까지의 영업실적으로는 총매출액 431억원, 영업이익은 14억원, 당기순이익은 19억원 입니다.

▷ 주요 활동

㈜한화육삼시티는 2011년 하반기부터 2012년 상반기까지 회사의 내적 성장에 중점을 두고 있습니다. 신재생 에너지 사업 등 기술 공사 사업 분야에서는 규모의 확장과 더불어 수익률 개선을 위한 노력을, 임대 및 컨설팅 관련 분야에서는 서비스 개선 등의 질적 성장을 통한 대외 경쟁력 확보에 노력을 기울이고 있습니다. 이를 위하여 경력직 인재 채용과 사내의 다양한 교육 등 영업 활동 지원을 강화하고 있습니다.

한편, 2012년 3월 취임한 신임 대표이사는 취임사 등을 통하여 당사 각 사업부문의 핵심역량을 도출하여 역량을 집중시키고, 우리가 더 잘할 수 있는 분야에 경영자원을 집중, 대외 경쟁력 확보와 지속적 성장을 가능케 하겠다는 경영방침을 선언하였습니다. 아울러 소통의 원활함을 지속 강조하여, 보다 더 유기적인 조직 문화를 형성해 나갈 것을 당부하였습니다.

당사는 3분기에도 질적 향상을 이루어내고자 보다 체계화된 교육 및 프로젝트들을 진행하여 회사의 지속적 성장을 이루어낼 것입니다.

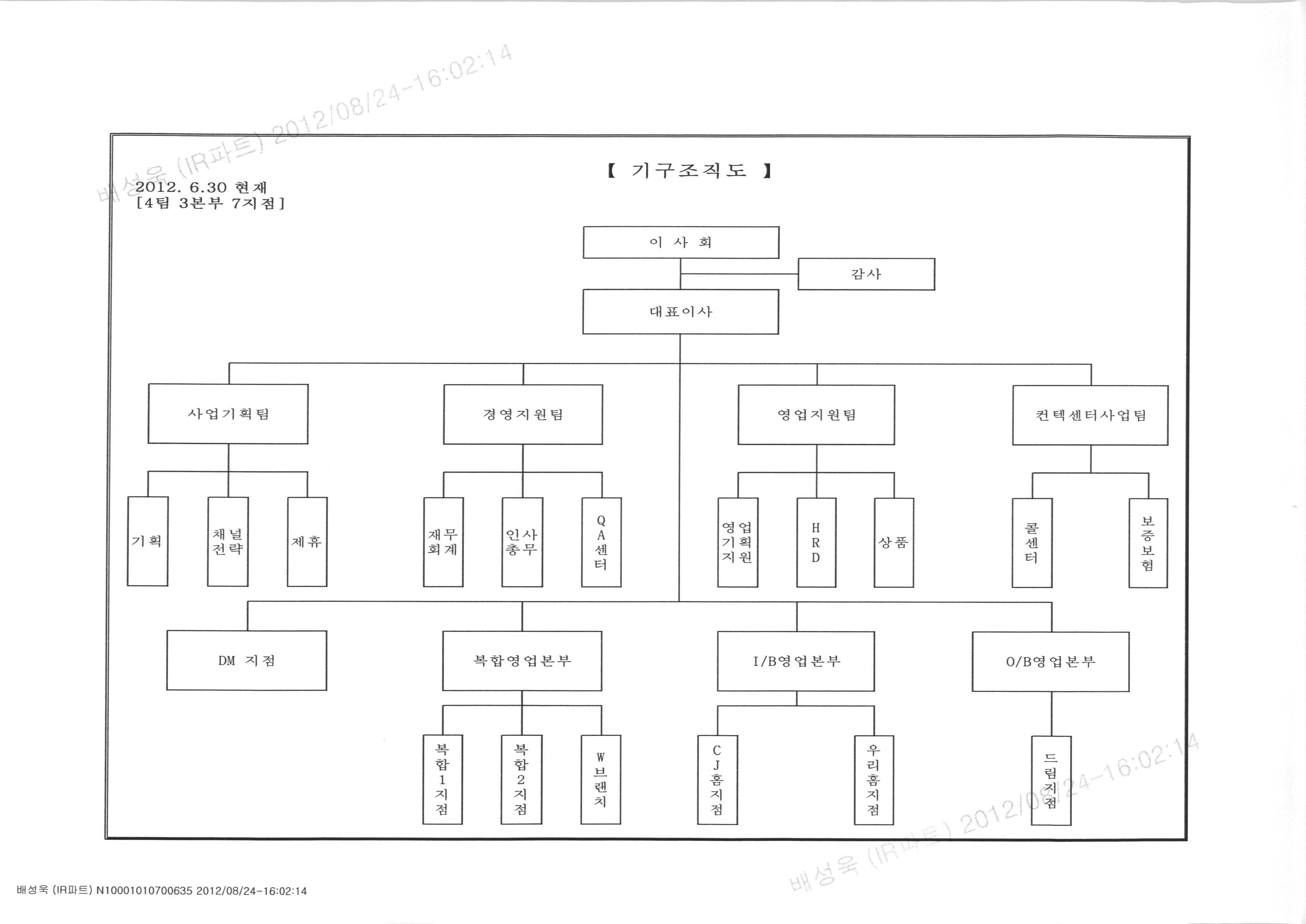

※ 조직도

|

|

조직도(한화63시티120630) |

나. 주요 원재료에 관한 사항

㈜한화육삼시티는 빌딩관리 엔지니어링 서비스 제공에 필요한 다양한 시설자재를 구입하고 있으며, 구입현황은 다음과 같습니다.

(단위 : 원)

| 구 분 | 2010년 | 2011년 | 2012년 2분기 |

| 63빌딩 | 279,473,370 | 327,898,362 | 154,686,415 |

| 지방사옥 | 535,717,210 | 594,918,020 | 357,310,949 |

| 합 계 | 815,190,580 | 922,816,382 | 511,997,364 |

(1)산출기준: 회계상 매출원가의 수선비 중 시설자재비 비용계정 금액 표시임.

(2)주요 가격 변동 원인 : 관리사옥의 증가 및 시설자재의 물가 인상

다. 생산 및 설비에 관한 사항

㈜한화63시티는 생산과 직접적 관련이 있는 설비를 보유하고 있지는 않으나, 2012년 6월 30일 현재 당사가 보유한 유형자산은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 전기이월 | 당기 증감 | 취득가액 | 당기 상각비 |

상각 누계액 |

상각후 장부가액 |

|

| 증가 | 감소 | ||||||

| 토지 | 145,288 | 145,288 | 145,288 | ||||

| 건물 | 667,306 | 667,306 | 8,341 | 72,590 | 594,716 | ||

| 공구기구비품 | 6,457,197 | 134,762 | 72,134 | 6,519,826 | 151,381 | 5,769,710 | 750,116 |

| 차량운반구 | 277,547 | 72,054 | 349,601 | 26,547 | 142,573 | 207,028 | |

| 장치장식물 | 295,650 | 295,650 | 295,646 | 4 | |||

| 금융리스자산 | 195,000 | 195,000 | 1,455 | 194,999 | 1 | ||

| 합 계 | 8,037,988 | 206,817 | 72,134 | 8,172,671 | 187,724 | 6,475,518 | 1,697,153 |

라. 매출에 관한 사항

㈜한화63시티의 매출은 주된 사업이 부동산 자산관리로 대한생명, 그룹사 등 빌딩관리 서비스에 관한 자산관리수입과, 63빌딩 테넌트 매장의 전대료 수입, 그리고 빌딩관련 상품 판매로 구성되며, 최근 내역과 금액은 아래와 같습니다.

(단위 : 백만원)

| 품 목 | 2010년 | 2011년 | 2012년2분기 | 비 고 |

| 자산관리수입 | 59,867 | 88,295 | 42,502 | |

| 부동산임대 | 1,346 | 1,473 | 608 | |

| 상품 | 238 | 26 | ||

| 합 계 | 61,213 | 90,006 | 43,136 |

마. 수주상황

한화63시티는 계약 내용의 중요사항 공개는 영업에 중요한 사항이며, 영업상황에 따라 변동되므로 공시하지 않습니다.

바. 그 밖에 투자의사결정에 필요한 사항

(1) 금융거래약정

당기말 현재 ㈜한화육삼시티가 체결하고 있는 금융거래약정은 다음과 같습니다.

(단위: 백만원)

| 내역 | 거래금융기관 | 한도액 |

| 당좌차월 약정 | 하나은행 | 2,500 |

| 기타한도대출 | 하나은행 | 500 |

| 일반구매론 | 하나은행 | 4,000 |

※ 2012.6.30 현재의 사용가능 한도액으로 약정 만료일은 2013년 1월 16일입니다.

(2) 품질인증보유현황

| 구분 | 인증번호 | 인증기관 | 인증범위 |

| ISO14001 | EMS 585826 | BSI GROUP KOREA | 빌딩관리서비스 |

| OHSAS18001 | OHS 585827 | BSI GROUP KOREA | 빌딩관리서비스 |

2. 한화자산운용

가. 사업의 개요

(1) 업계의 현황

자산운용업계 전체 수탁고는 불확실한 시장 상황과 유럽발 금융 위기속에서도 2012년 3월말 541.8조에서 2012년 6월말 현재 551.7조로 9.9조 증가했고 같은 기간 펀드시장은 305.8조에서 314.2조로 8.4조 증가했습니다.

상품유형별로 살펴보면 파생상품, 부동산, 특별자산을 포함한 대체자산 등의 고른 성장 속에서 ETF 상품의 지속적인 성장세와 함께 단기자금(MMF) 중심으로 증가했음을 알 수 있습니다. 이는 시장의 변동성이 커짐에 따라 기존의 고수익 상품군에서 중수익/저보수 상품으로 고객의 니즈가 변화됨 나타내고, 이러한 변화에 따라 자산운용업계의 외형 성장이 실질적으로 손익에 큰 도움이 되는 않는 것을 보여주며 실제로 자산운용업계 손익은 지속적으로 약화되고 있는 상황입니다.

또한, 향후 유로존 불확실성이 해소되지 않고, 투자여건의 점진적인 개선이 이루어지지 않을 경우 자산운용업계의 상황은 더욱 불투명해질 전망이지만 본격적인 연금시장의 확대, 저비용 추세에 대응한 다양한 상품개발 및 운용전략 추구 등을 통해 어려움을 극복하기 위한 돌파구를 찾고 있습니다.

한편, 2012년 펀드시장은 고령화 진행 및 시장 변동성 확대에 따른 위험관리 인식의 증가로 중위험/중수익펀드 등 절대수익추구형 펀드의 지속적 확대와 더불어 다양한 고객 니즈와 부합하는 금융상품 패러다임의 변화가 전망되고 있습니다.

(2) 회사의 현황

2012년 6월말 현재 투자일임을 포함한 당사 수탁고(AUM)는 약 22.7조로 2012년 3월말 21.9조 대비 3.7% 증가했습니다. 당사 또한 시장의 패러다임에 따라 단기자금(MMF) 중심의 성장을 보였으며, ETF 등 전략펀드 판매 확대를 통해 지속적인 AUM 성장을 보이고 있습니다.

또한, 수익부문에서는 불확실한 금융시장 속에서 기존의 고위험/고수익 상품에서 중위험/중수익을 추구하는 고객 니즈 변화에 따라 저보수 상품 판매 증가 등으로 2012년 6월말 기준 당기순이익은 18.4억원으로 전년 동월 32.3억원 대비 13.9억원 감소했습니다.

지난 한해는 한화투자신탁운용과 푸르덴셜자산운용 양사가 합병한 역사적인 한해로써 합병을 계기로 운용자산 증대와 운용역량 강화 등의 시너지 창출을 통해 외형적으로 업계 상위권으로 도약했습니다.

한화자산운용은 이에 그치지 않고Global Standard 수준의 업무Process 확립으로 내실을 다지고 나아가 고객 자산의 장기적이고 안정적인 수익 창출을 위한 노력을 통해 항상 고객의 신뢰를 받는Asia Top-Tier 자산운용사로 발돋움하고자 중장기 경영전략을 수립하고 비전을 제시하고, 이를 달성하기 모든 임직원이 한마음으로 본연의 업무에 매진하고 있습니다.

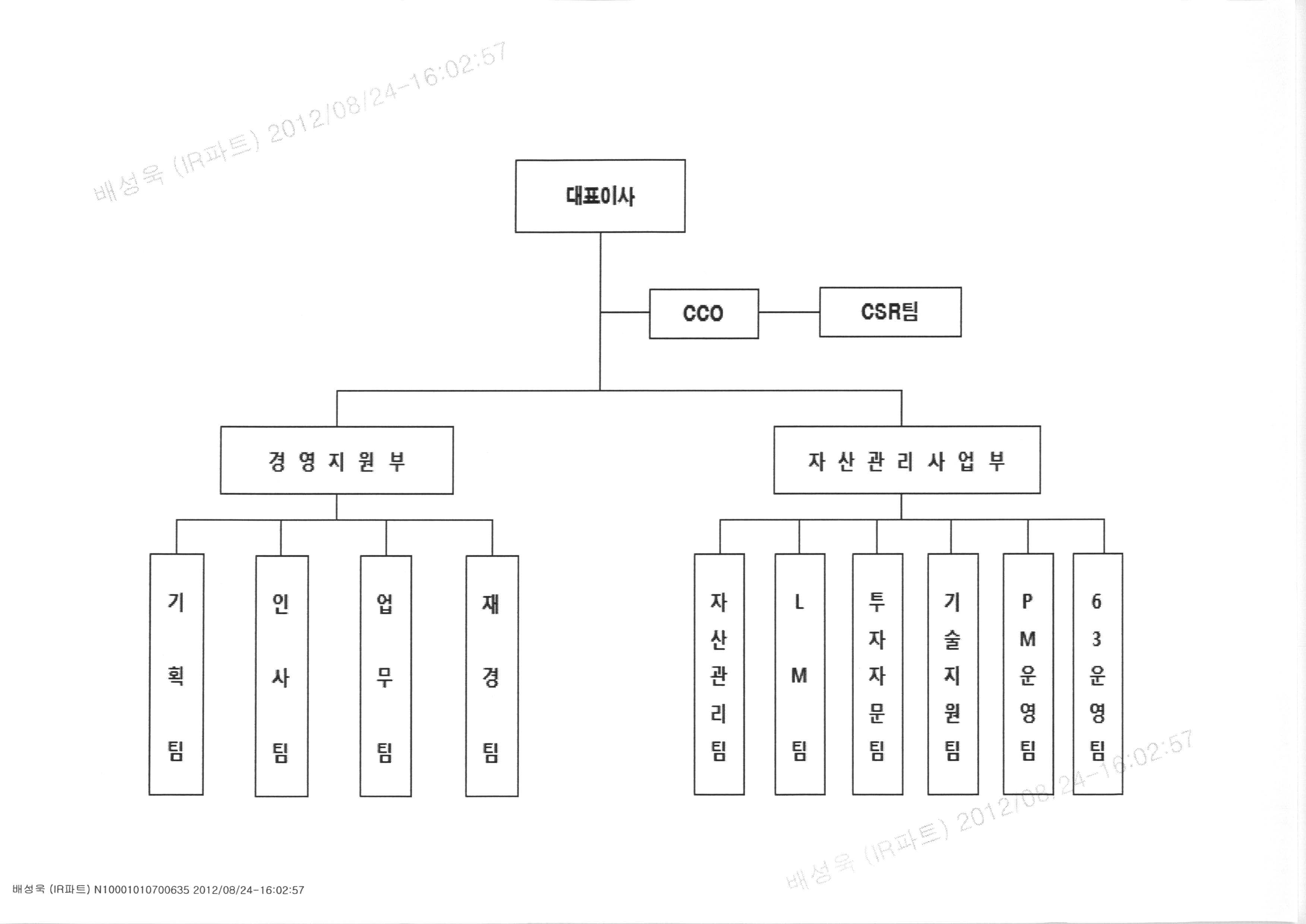

(3) 조직도

|

|

조직도(한화자산운용120630) |

나. 영업의 현황

(1) 자금조달실적

해당사항 없음

(2) 자금운용실적

자산현황 (백만원, %)

| 구분 | 2012.6 | 2012.3 | 2011.3 | |||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 현금및예치금 | 59,854 | 58.5 | 54,190 | 55.1 | 16,279 | 32.8 |

| 유가증권 | 4,109 | 4.0 | 5,089 | 5.2 | 2,245 | 4.5 |

| 대출채권 | 740 | 0.7 | 964 | 1.0 | 743 | 1.5 |

| 유형자산 | 1,921 | 1.9 | 2,017 | 2.0 | 22,206 | 44.8 |

| 기타자산 | 35,629 | 34.9 | 36,163 | 36.7 | 8,131 | 16.4 |

| 자산계 | 102,253 | 100 | 98,423 | 100 | 49,604 | 100 |

손익현황 (백만원)

| 구분 | 2012.6 | 2012.3 | 2011.3 |

| 영업수익 | 10,007 | 31,126 | 21,341 |

| 영업이익 | 2,266 | 7,970 | 7,238 |

| 세전이익 | 2,266 | 7,970 | 7,238 |

| 당기순이익 | 1,871 | 5,897 | 5,393 |

다. 영업종류별 현황

(1) 집합투자기구별 수탁고

(단위 : 개, 억좌, %)

| 구 분 | 2012.6 | 2012.3 | 2011.3 | |||||||||

| 펀드 | 좌수 | 비율 | 펀드 | 좌수 | 비율 | 펀드 | 좌수 | 비율 | ||||

| 투 자 신 탁 |

증 권 |

주식 | 99 | 29,827 | 18.35 | 98 | 28,271 | 18.03 | 26 | 14,006 | 13.96 | |

| 혼합주식 | 25 | 1,652 | 1.02 | 25 | 1,444 | 1.05 | 10 | 518 | 0.52 | |||

| 혼합채권 | 56 | 12,300 | 7.57 | 58 | 11,396 | 7.27 | 21 | 14,129 | 14.08 | |||

| 채권 | 75 | 70,414 | 43.33 | 81 | 70,843 | 45.18 | 32 | 49,308 | 49.14 | |||

| 소계 | 254 | 114,193 | 70.27 | 262 | 111,954 | 71.53 | 89 | 77,962 | 77.69 | |||

| 단기금융 | 7 | 19,054 | 11.72 | 7 | 16,895 | 10.77 | 9 | 5,896 | 5.88 | |||

| 파생상품 | 35 | 5,582 | 3.43 | 36 | 4,867 | 3.1 | 24 | 3,216 | 3.21 | |||

| 부동산 | 17 | 5,844 | 3.6 | 18 | 6,162 | 3.93 | 16 | 5,172 | 5.15 | |||

| 실물 | ||||||||||||

| 재간접 | 53 | 3,589 | 2.21 | 52 | 3,463 | 2.21 | 23 | 1,747 | 1.74 | |||

| 특별자산 | 17 | 13,709 | 8.44 | 16 | 12,674 | 8.08 | 11 | 6,355 | 6.33 | |||

| 투자신탁계 | 384 | 161,971 | 99.67 | 391 | 156,215 | 99.62 | 174 | 102,776 | 99.99 | |||

| 투 자 회 사 |

증 권 |

주식 | ||||||||||

| 혼합주식 | ||||||||||||

| 혼합채권 | 15 | 537 | 0.33 | 17 | 597 | 0.38 | ||||||

| 채권 | ||||||||||||

| 소계 | 15 | 537 | 0.33 | 17 | 597 | 0.38 | ||||||

| 단기금융 | ||||||||||||

| 파생상품 | ||||||||||||

| 부동산 | ||||||||||||

| 실물 | ||||||||||||

| 재간접 | ||||||||||||

| 특별자산 | ||||||||||||

| 투자회사계 | 15 | 537 | 0.33 | 17 | 597 | 0.38 | ||||||

| 총계 | 399 | 162,508 | 100 | 408 | 156,812 | 100 | 172 | 100,348 | 100 | |||

(2) 판매회사별 수탁고

(단위 : 개, 억좌)

| 구분 | 2012.6 | 2012.3 | 2011.3 | |||

| 기관수 | 좌수 | 기관수 | 좌수 | 기관수 | 좌수 | |

| 증권사 | 40 | 104,773 | 39 | 101,632 | 28 | 54,366 |

| 은행 | 14 | 3,270 | 14 | 3,982 | 11 | 2,957 |

| 기타 | 8 | 54,465 | 8 | 51,198 | 5 | 43,025 |

| 계 | 62 | 162,508 | 61 | 156,812 | 44 | 100,348 |

(3) 신탁재산운용현황(시가평가액 기준)

(단위 : 억원)

| 구분 | 주식 | 채권 | CP | 콜론 | 기타 | 계 |

| 2012.6 | 26,685 | 80,195 | 7,685 | 3,712 | 39,706 | 157,983 |

| 2012.3 | 27,903 | 83,038 | 5,213 | 4,843 | 36,188 | 157,185 |

| 2011.3 | 17,335 | 67,809 | 1,145 | 3,859 | 16,532 | 106,680 |

(4) 투자일임계약 현황

(단위 : 개, 억원)

| 구 분 | 2012.6 | 2012.3 | 2011.3 | ||||

| 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | ||

| 법 인 |

계열사 | 3 | 33,238 | 3 | 33,583 | 3 | 37,838 |

| 기타 | 53 | 31,806 | 49 | 28,229 | |||

| 개인 | |||||||

| 계 | 56 | 65,044 | 52 | 61,812 | 3 | 37,838 | |

라. 파생상품 및 풋백옵션 등 거래현황

해당사항 없음

마. 영업설비 등의 현황

(1) 지점 등 설치 현황

| 구 분 | 본 점 | 지 점 | 기 타 | 합 계 |

| 서 울 | 1 | - | - | 1 |

(2) 영업설비 등 현황

(단위 : 백만원)

| 구 분 | 토지 | 건물 | 합계 |

| 본 점 | - | - | - |

바. 그 밖의 투자의사결정에 필요한 사항 (주요 경영지표)

(단위 : %)

| 구 분 | FY2012.1분기 | FY2011 | FY2010 | |

| 자본의 적정성 |

영업용순자본비율 | 537 | 512 | 276 |

| 자기자본비율 | 93 | 94 | 95 | |

| 수익성 부문 |

총자산순이익률 | 7 | 5.99 | 8.04 |

| 수지비율 | 123 | 134 | 149 | |

| 유동성 부문 |

유동비율 | 869 | 1,028 | 843 |

| 자본의고정화비율 | 28 | 29 | 48 | |

3. 대생손해사정

가. 사업의 개요

(1) 업계의 현황

보험심사업은 보험시장의 성장과 더불어 성장하였으며, 보험상품의 급부 다양화와 실손의료보험 판매 등에 따라 전문성이 심화되고 있습니다.

최근 경기침체 및 금리리스크에 따른 변액보험과 저축성보험 수익성 저하로 보험사업의 성장세가 둔화되고 있으나, 금리리스크 회피 및 새로운 성장동력 재창출을 위하여 보장성보험의 판매를 확대하고 안정적 사차익 확보에 주력할 것으로 예상됩니다. 이에 따라 보험심사업 또한 안정적 물량수급과 더불어 꾸준한 성장세를 유지할 것으로 예상되고 있습니다.

대형보험심사회사가 기존 고객사의 물량을 바탕으로 안정적인 성장을 지속하는 가운데 신규 고객사 확보를 위한 중소보험심사회사 사이의 경쟁이 심화되고 있으며, 대형보험심사회사도 경쟁우위 확보를 위하여 전문인력 양성과 심사품질 제고에 모든 역량을 집중하고 있습니다.

(2) 회사의 현황

대생손해사정㈜는 보험심사업무의 전문화를 목적으로 2005년 3월 22일 대한생명이 100% 출자하여 설립되었습니다. 설립 후 매년 고객사로부터 심사품질 및 CS부문에서 최고수준의 평가를 획득하고 있으며, 2010년부터는 실손심사와 손해보험 계약적부조사업무까지 사업영역을 확대하여 양적·질적 성장을 이룩하였습니다.

아울러 전문인력 양성과 심사 프로세스 개선에 역량을 집중하고 있으며, 2012년 1월부터 손해사정회사로 전환하는 등 보험시장 환경변화에 적극 대응하고 있습니다.

나. 영업의 현황

(1) 영업의 종류

(가) 지급심사 : 보험사고사실확인 및 보험금 지급의 적합성에 대한 심사정보를 제공하는 용역

(나) 계약심사 : 보험계약 인수여부 판단에 필요한 보험대상자의 신체적·환경적 위험 등 계약적부조사정보를 제공하는 용역

(다) 실손심사 : 실손의료보험의 실손보험금 지급의 적합성 심사정보를 제공하는 용역

※ 영업부문별 비중(매출액 기준)

(단위:백만원, %)

| 구분 | 제9기(1분기) | 제8기 | 제7기 | |||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |

| 지급심사 | 6,310 | 73.1 | 6,849 | 73.7 | 23,290 | 72.3 |

| 계약심사 | 1,700 | 19.7 | 1,857 | 20.0 | 7,116 | 22.1 |

| 실손심사 | 619 | 7.2 | 588 | 6.3 | 1,810 | 5.6 |

<주> 사업연도 변경(12월→3월)에 따라 제8기 사업기간은 2012.1.1~2012.3.31 임

(이하 같음)

(2) 자금조달실적 및 운용실적

(가) 자금조달실적

기간 중 주식·채권 발행, 대출을 통한 자금조달실적 없음

(나) 자금운용실적

(단위:백만원, %)

| 구분 | 세부항목 | 제9기(1분기) | 제8기 | 제7기 | ||||||

| 평균 잔액 |

이자율 | 비중 | 평균 잔액 |

이자율 | 비중 | 평균 잔액 |

이자율 | 비중 | ||

| 원화자금 | 현·예금 | 5,926 | 3.1 | 100 | 4,016 | 3.2 | 100 | 4,240 | 3.0 | 100 |

다. 영업종류별 현황

(1) 위탁물량

(단위:건)

| 구 분 | 제9기(1분기) | 제8기 | 제7기 |

| 지급심사 | 14,394 | 15,259 | 55,339 |

| 계약심사 | 32,830 | 36,214 | 135,854 |

| 실손심사 | 51,994 | 49,280 | 152,746 |

(2) 매출액

(단위:백만원)

| 구 분 | 제9기(1분기) | 제8기 | 제7기 |

| 지급심사 | 6,310 | 6,849 | 23,290 |

| 계약심사 | 1,700 | 1,857 | 7,116 |

| 실손심사 | 619 | 588 | 1,810 |

| 계 | 8,629 | 9,294 | 32,216 |

(3) 비용

(단위:백만원)

| 구 분 | 제8기 | 제7기 | 제6기 |

| 지급심사 | 4,246 | 4,930 | 19,228 |

| 계약심사 | 1,499 | 1,718 | 7,531 |

| 실손심사 | 452 | 464 | 1,632 |

| 계 | 6,197 | 7,112 | 28,391 |

註) 판매관리비 제외

라. 파생상품 및 풋백옵션 등 거래현황

해당사항 없음

마. 지점 등 설치현황

(2012.6.30기준, 단위:개)

| 구 분 | 지점 | 지급파트 | 계 |

| 서울 | 2 | 2 | |

| 인천 | 1 | 1 | |

| 대전 | 1 | 1 | |

| 광주 | 1 | 1 | |

| 대구 | 1 | 1 | |

| 부산 | 1 | 1 | |

| 경기도 | 1 | 1 | 2 |

| 경상남도 | 1 | 1 | |

| 계 | 8 | 2 | 10 |

4. 대한티엠에스

가. 사업의 개요

(1) 업계의 현황

국내 22개 생명보험사중 TM/CM영업을 하는 회사는 17개로 국내보험사 13개, 외국보험사 4개의 생명보험사가 사업을 영위하고 있습니다.

생명보험업의 특성은 주로 사람의 생사에 관한 사고로 초래되는 경제적 손실을 보전하기 위하여 성립된 제도로서, 불의의 사고 또는 질병으로부터 약정된 보험금을 지급해 줌으로써 안정적인 생활을 유지할 수 있도록 도와주는 경제준비의 사회적 형태라 할 수 있습니다.

생명보험산업의 성장성으로는 고객의 니드에 맞추어 다양한 보험의 개발을 통해 성장을 확충하였고, TM상품으로는 종신보험, 치아보험, 무심사보험, 어린이보험, 건강보험, 저축보험 등을 판매하고 있으며, 종신보험과 건강보험을 위주로하는 보장성보험에 대한 판매비중이 증가할 것으로 예상되나 보장성보험은 초회보험료의 비중이 작기 때문에 계속보험료에 대한 성장은 소폭 상승할 것으로 예상됩니다.

저축성보험에 대한 판매수수료 체계가 선지급방식에서 판매보수와 유지보수로 나뉘면서계약자는 해약시 더 많은 해약환급금을 수령할 수 있으며, 판매자의 소득 안정화와 보험사에는 장기적으로 경영안정화에도 기여할 것으로 기대됩니다.

경기변동의 특성으로 급변하는 환경에 신속히 대응할 수 있는 전략이 요구되며 회사가 지닌 역량을 바탕으로 경영혁신을 통해 핵심 관련 사업비용은 유지하되, 비핵심관련 사업의 비용은 상대적으로 축소하여 전체적인 이익을 극대화 하여야 합니다.

(2) 회사의 현황

(가) 회사의 개황

대한티엠에스는㈜는 2005년 3월31일 설립되어, 4월 대한생명 TM부문이 분사하여 설립한 회사입니다. 10여년간의 생명보험 TM 마케팅 경험을 바탕으로 홈쇼핑, 아웃바운드, 복합TM을 통해 모회사인 대한생명 보험상품을 판매하고 있으며, 손해보험 보험대리점 자격을 취득하여 보증보험 영업과 QA센터, 콜센터 위탁 사업도 시행하고 있습니다.

홈쇼핑 채널 영업은 2009년 하반기 이후 실손보험 붐을 활용한 꾸준한 성장세를 지속해 오고 있으며, 2011년 현대홈쇼핑 신규 제휴, 9월 롯데홈쇼핑 영업개시 및 10월 현대, 롯데 통합 운영하고 있습니다. 또한 2012년 3월 대한생명 CM채널의 조직을 이관하여 DM(Direct Marketing) 채널을 운영하고 있습니다. 복합 채널은 2007년 7월 영업개시 이후 영업규모 대폭 신장되어 복합 2개 지점 10개 센터, 스마트지점 1개팀 운영으로 확대되어 명실상부한 주력채널로 성장시켰습니다. 전략사업부문의 대한생명 콜센터 위탁업무는 소매금융 TM부문(2011년 1월 개시) 포함 약115명 규모로 확대 운영되어 중장기적 매출 안정성 확보가 가능하게 되었습니다.

회사는 2009년 이후 기업가치 중심의 경영전략을 통해 규모증대, 매출, 손익 등 주요 경영지표를 획기적으로 개선하고 있습니다. 회사는 이러한 성과와 함께 지속적인 성장산업으로 발전시키기 위해 도전·헌신·정도의 핵심가치를 통해 노력할 것입니다.

(나) 부문별 현황

| 분야 | 업무분야 | 상품(서비스) | |

| 대리점 | 생명보험 | 복합TM, 홈쇼핑인바운드, 아웃바운드 | 보장, 종신, 연금,저축 등 |

| 보증보험 | 서울보증보험대리점 | 신원보증, 이행보증 등 | |

| 업무위임 | 콜센터 | 대한생명 콜센터 | 보험 및 대출 상담 |

| QA센터 | 대한생명 QA센터 | 통화품질, 완전판매모니터링 | |

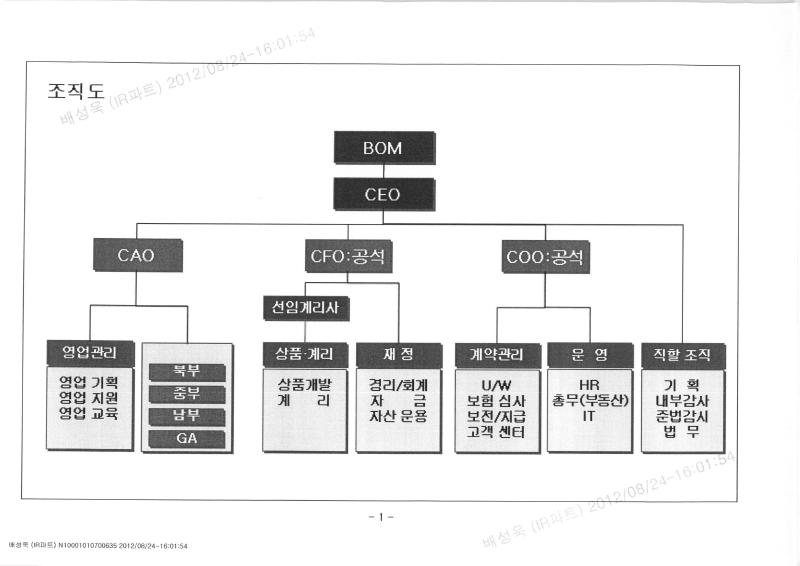

(다) 조직도

|

|

조직도(대한티엠에스120630) |

나. 영업의 현황 (주요 매출 현황)

(단위 : 백만원,%)

| 구분 | 매출액 | |||||

| 2012년(반기) 2012.1.1~2012.6.30 |

2011년(제7기) | 2010년(제6기) | ||||

| 보험수입수수료 | 4,135 | 67.0 | 16,789 | 82.7 | 9,636 | 92.3 |

| 기 타 | 2,034 | 33.0 | 3,514 | 17.3 | 807 | 7.7 |

| 합 계 | 6,169 | 100.0 | 20,303 | 100.0 | 10,443 | 100.0 |

註1) 보험수입수수료 : 생명보험·보증보증 대리점 수입수수료

註2) 기타 : 콜센터, QA센터 업무위임 수수료

다. 영업종류별 현황 (TM 채널별 계약 현황)

(단위 : 천원,%)

| 구분 | 2012년(반기) 2012.1.1~2012.6.30 |

2011년(제7기) | 2010년(제6기) | |||

| 월납환산보험료 | 비율 | 월납환산보험료 | 비율 | 월납환산보험료 | 비율 | |

| 복합TM | 475,174 | 37.9 | 972,562 | 37.9 | 628,055 | 41.6 |

| 홈쇼핑인바운드 | 756,529 | 60.4 | 1,596,240 | 62.1 | 880,366 | 58.4 |

| DM | 21,533 | 1.7 | 0 | 0 | 0 | 0 |

| 합계 | 1,253,236 | 100.0 | 2,568,802 | 100.0 | 1,508,422 | 100.0 |

註1) 복합TM : 기계약자 DB를 활용하여 전화로 상담을 통해 체결단계까지 마무리 하고 고 객을 직접 만나 계약 체결을 완료함. 추가계약, 보험료증액, 소개를 통해 DB의 한계 성을 극복함

註2) 홈쇼핑 인바운드 : 홈쇼핑에 보험상품 광고 방송 후 상담 접수 한 고객에게 상품설명 후 보험계약 권유

註3) 아웃바운드 : 마케팅에 동의한 카드사, 백화점, 은행, 이벤트 등 DB를 활용하여 고객 에게 전화 후 보험계약 권유

註4) DM : 다이렉트 홈페이지에 가입설계 후 상담 접수 한 고객에게 상품설명 후 보험계 약 권유

라. 파생상품 및 풋백옵션 등 거래현황

해당사항 없음

마. 영업설비 등의 현황 (점포현황)

(2012. 6. 30 기준) (단위 : 개 )

| 구분 | 지점 | 센터 | 기타 | 합계 |

| 서울 | 7 | 18 | 3 | 28 |

註1) 지점, 센터 : 생명보험대리점(모집위탁)

註2) 기타 : 보증보험, 콜센터·QA센터(대한생명)

5. Korea Life Insurance Company Limited. (Vietnam)

가. 사업의 개요

(1) 업계의 현황

베트남 생명보험산업은 아직 절대 규모는 작은 편이지만 신계약 초년도 보험료 신장율을 보면 최근 매년 20~30% 수준의 높은 신장세를 보이고 있어 성장률은 높은 편입니다. 이는 아직 저조한 보험가입률로 인한 풍부한 보험 수요 및 각 생보사의 적극적인 영업활동에 주로 기인하고 있다고 판단됩니다. 보험에 대한 저변 확대, 소득 수준 개선 등으로 인해 보험시장 절대 규모도 지속적으로 확대될 것으로 전망됩니다.

자산운용 측면에서 아직 자본시장이 발달되지 않아 대부분의 생명보험사는 현재의 정기예금/국채 중심의 포트폴리오를 유지하고 있습니다. 중앙은행 고시 동/달러 환율은 작년 10% 상승하였으나, 올해는 작년말 이래로 유지되고 있습니다.

(2) 회사의 현황

CY 2012년 2분기말 현재 회사는 총자산 832억원, 보유계약은 2,793억원을 달성하였습니다. 베트남 보험영업 사업 초기로 2분기 누적 당기순이익은 순손실 33억원입니다. 2009년 4 월 영업개시 이후, 2012년 6월말 현재 영업점 22개(대리점 9개 포함), 설계사 7,774명의 영업 조직 확보하고 있습니다.

초회보험료 기준으로 사업 1차년도인 CY2009(4월부터 영업개시)년에는 1,993 백만원을 달성하였고, 사업 2차년도인 CY2010년에는 3,708 백만원으로 신장하였습니다. CY2011년에도 4,659 백만원을 기록하며 26% (베트남 동화 기준 34%) 성장을 하는 등 지속 성장하고 있습니다.

글로벌 금융위기 및 베트남 경제 불확실성 등에 적극적으로 대처하기 위해 리스크 관리 강화에 역점을 두고 안정적 자산운용을 원칙으로 하고 있으며, 자산의 대부분을 우수한 신용등급의 외국계은행(한국계 은행 포함)이나 건전한 상위 현지은행의 정기예금과 국고채 위주로 투자하고 있습니다.

단계적 영업망 구축을 통한 매출 확대, 한국 선진 영업 관리기법 접목을 통한 영업 생산성 및 효율 개선, 안정적 자산운용 등으로 내실있는 지속적인 성장을 추진해 나갈 것입니다.

(3) 조직도

|

|

조직도(베트남법인120630) |

나. 영업의 현황

(1) 자금조달실적

(단위 : 백만원, %)

| 구 분 | CY2012.2Q | CY2011 | CY2010 | ||||||

| 준비금 평잔 | 부리 이율 |

비중 | 준비금 평잔 | 부리 이율 |

비중 | 준비금 평잔 | 부리 이율 |

비중 | |

| 생명보험 (생사혼합보험) |

5,209 | 6% | 100% | 3,440 | 6% | 100% | 1,815 | 6% | 100% |

(2) 자금운용실적

(가) 자산운용률

(단위 : 백만원, %)

| 구 분 | CY2012.2Q | CY2011 | CY2010 |

| 총 자 산(A) | 83,152 | 73,501 | 63,094 |

| 운용자산(B) | 73,967 | 65,217 | 58,339 |

| 자산운용률(B/A) | 89% | 89% | 92% |

(나) 운용내역별 수익현황

(단위 : 백만원,%)

| 구 분 | CY2012.2Q | CY2011 | CY2010 | |||||

| 금액 | 비율 (수익율) |

금액 | 비율 (수익율) |

금액 | 비율 (수익율) |

|||

| 운 용 자 산 |

대출 | 기말잔액 | 79 | 0.1% | 38 | 0.1% | 0 | 0.0% |

| 운용수익 | 1 | 5.0% | 0 | 2.0% | 0 | 0.0% | ||

| 유가증권 | 기말잔액 | 10,752 | 14.5% | 16,843 | 25.8% | 8,000 | 13.7% | |

| 운용수익 | 979 | 15.2% | 992 | 8.5% | 635 | 10.5% | ||

| 현·예금 및 신탁 | 기말잔액 | 63,137 | 85.4% | 48,335 | 74.1% | 50,339 | 86.3% | |

| 운용수익 | 1,143 | 4.2% | 2,648 | 5.7% | 1,828 | 3.6% | ||

| 계 | 기말잔액 | 73,967 | 100.0% | 65,217 | 100.0% | 58,339 | 100.0% | |

| 운용수익 | 2,124 | 6.3% | 3,640 | 6.3% | 2,463 | 4.4% | ||

註1) 운용수익 : 보유 달러예금에 대한 외환손익 제외

註2) 대출 : 보험계약대출

(다) 유가증권 운용내역

(단위 : 백만원, %)

| 구 분 | CY2012.2Q | CY2011 | CY2010 | ||||

| 기말잔액 | 수익율 | 기말잔액 | 수익율 | 기말잔액 | 수익율 | ||

| 국 내 |

국공채 | 10,170 | 15.2% | 16,319 | 8.6% | 7,242 | 10.6% |

| 회사채 | 0 | 0.0% | 0 | 9.8% | 5 | 11.2% | |

| 주 식 | 582 | 14.5% | 524 | 6.6% | 752 | 9.8% | |

| 소 계 | 10,752 | 15.2% | 16,843 | 8.5% | 8,000 | 10.5% | |

| 해 외 | - | - | - | - | - | - | |

| 합 계 | 10,752 | 15.2% | 16,843 | 8.5% | 8,000 | 10.5% | |

註) 국내 : 베트남 국내임

(라) 유가증권 시가 정보

(2012.6.30 기준) (단위 : 백만원)

| 구 분 | 취득가액(A) | 시가(B) | 평가손익(B-A) | 충당금 잔액 |

| 상장주식 | 735 | 723 | (12) | 6 |

| 비상장주식 | - | - | - | - |

| 합 계 | 735 | 723 | (12) | 6 |

註) 충당금잔액: 각주식의시가가취득가액보다낮을경우그차액임

(마) 현·예금 및 신탁자산 운용내역

(단위 : 백만원, %)

| 종 류 | CY2012.2Q | CY2011 | CY2010 | |||

| 기말잔액 | 수익율 | 기말잔액 | 수익율 | 기말잔액 | 수익율 | |

| 현·예금 | 63,137 | 4.2% | 49,627 | 5.7% | 50,339 | 3.6% |

다. 영업 종류별 현황

(1) 보험종목별 보유계약현황

(2012.6.30 현재) (단위 : 건, 억원)

| 생명보험 (생사혼합보험) |

건수 | 24,731 |

| 금액 | 2,793 |

(2) 보험종목별 수입보험료 내역

(단위 : 백만원, %)

| 구분 | CY2012.2Q | CY2011 | CY2010 | |||

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | |

| 생명보험(생사혼합보험) | 5,338 | 100% | 6,994 | 100% | 4,940 | 100% |

(3) 보험종목별 보험금 내역

(단위 : 백만원, %)

| 구분 | CY2012.2Q | CY2011 | CY2010 | |||

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | |

| 생명보험(생사혼합보험) | 51 | 100% | 50 | 100% | 20 | 100% |

(4) 모집형태별 영업현황

(가) 보험종목별 모집경로 및 모집형태

| 구분 | 모집형태 | 모집경로 |

| 개인 | 보험설계사, 대리점 | 방문 |

(나) 모집형태별 초회보험료

(단위 : 백만원, %)

| 구분 | 모집형태 | CY2012.2Q | CY2011 | CY2010 | |||

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||

| 생명보험 (생사혼합보험) |

회사모집 | 0 | 0% | 0 | 0% | 0 | 0% |

| 설계사 | 2,761 | 76% | 4,108 | 88% | 3,708 | 100% | |

| 대리점 | 891 | 24% | 551 | 12% | 0 | 0% | |

| 중개사 | 0 | 0% | 0 | 0% | 0 | 0% | |

| 방카슈랑스 | 0 | 0% | 0 | 0% | 0 | 0% | |

| 기타 | 0 | 0% | 0 | 0% | 0 | 0% | |

| 합계 | 3,652 | 100% | 4,659 | 100% | 3,708 | 100% | |

(5) 보험종목별 실제사업비

(단위 : 백만원)

| 구분 | CY2012.2Q | CY2011 | CY2010 |

| 생사혼합보험 | 9,074 | 14,800 | 12,423 |

라. 파생상품 및 풋백옵션 등 거래현황

해당사항 없음

마. 영업설비 등의 현황

(1) 점포 현황

(2012.6.30기준) (단위 : 개)

| 구분 | 시/성 | 지점 | 대리점 | 합계 |

| 북부 | Ha Noi | 3 | 3 | |

| Bac Giang | 1 | 1 | ||

| Tuyen Quang | 1 | 1 | ||

| Hai Phong | 1 | 1 | ||

| Hai Duong | 1 | 1 | ||

| Thai Binh | 1 | 1 | ||

| 소계 | 5 | 3 | 8 | |

| 남부 | HCM | 2 | 1 | 3 |

| Binh Duong | 1 | 1 | ||

| Binh Phuoc | 1 | 1 | ||

| Dong Nai | 1 | 1 | ||

| Can Tho | 1 | 1 | ||

| Phan Thiet | 1 | 1 | ||

| 소계 | 5 | 3 | 8 | |

| 중부 | Daklak | 1 | 1 | |

| Khanh Hoa | 1 | 1 | 2 | |

| Gia Lai | 1 | 1 | ||

| Binh Dinh | 1 | 1 | ||

| Dak Nong | 1 | 1 | ||

| 소계 | 3 | 3 | 6 | |

| 합계 | 13 | 9 | 22 | |

(2) 영업용 부동산 내역

해당사항 없음

(3) 지점의 신설 및 중요시설의 확충 계획

2012년 대리점 중심으로 개설 예정

(4) 기타 업무외 부동산 내역

해당사항 없음

바. 그 밖에 투자의사결정에 필요한 사항

(1) 지급여력비율

(단위 : 백만원, %)

| 구분 | CY2012.2Q | CY2011 | CY2010 |

| 지급여력(A) | 42,523 | 45,859 | 52,931 |

| 지급여력기준(B) | 1,430 | 1,091 | 608 |

| 지급여력비율(A/B) | 2,974% | 4,204% | 8,704% |

註) 베트남 현지 규정 기준

(2) 준비금 적립내역

(단위 : 백만원)

| 구분 | 계정과목 | CY2012.2Q | CY2011 | CY2010 |

| 책임준비금 (일반계정) | 보험료적립금 | 4,914 | 3,579 | 2,228 |

| 미경과보험료 | 302 | 251 | 174 | |

| 지급준비금 | 24 | 0 | 38 | |

| 계약자배당준비금 | 813 | 519 | 260 | |

| 합 계 | 6,052 | 4,350 | 2,701 |

(3) 주요경영지표

(가) 사업비율

(단위 : 백만원, %, %P)

| 구분 | CY2012.2Q | CY2011 | CY2010 |

| 실제사업비(A) | 9,074 | 14,800 | 12,423 |

| 수입보험료(B) | 5,338 | 6,994 | 4,940 |

| 사업비율(A/B) | 170% | 212% | 251% |

(나) 운용자산이익율

(단위 : 백만원, %, %P)

| 구 분 | CY2012.2Q | CY2011 | CY2010 |

| 투자영업손익 | 4,161 | 5,794 | 4,918 |

| 경과운용자산 | 64,642 | 56,704 | 54,769 |

| 운용자산이익율 | 6.4% | 10.2% | 9.0% |

註1) 경과운용자산 : (당기말운용자산+전년동기말운용자산-직전1년간 투자영업이익)/2 註2) 투자영업손익 : 해당기간말 직전 1년간 손익계산서상 투자영업이익

(보유 달러예금에 대한 외환손익 포함: '10/'11 환율상승6%/10%)

(다) 부실자산비율

(단위 : 백만원, %)

| 구 분 | CY2012.2Q | CY2011 | CY2010 |

| 가중부실자산(A) | 159 | 250 | 80 |

| 자산건전성 분류대상자산(B) | 13,068 | 19,041 | 8,938 |

| 비율(A/B) | 1.22% | 1.3% | 0.90% |

註) 가중부실자산: 주가하락 주식의 주가하락분, 부실채권 충당금

(라) 유동성비율

(단위 : 백만원, %)

| 구 분 | CY2012.2Q | CY2011 | CY2010 |

| 유동성 자산(A) | 39,389 | 20,240 | 13,627 |

| 평균지급보험금(B) | 18 | 9 | 5 |

| 비율(A/B) | 223,648 | 217,067 | 276,425 |

註1) 유동성 비율 = (유동성자산 / 평균지급보험금) × 100

註2) 평균지급보험금 : 해당기간말 기준 1년간 월평균 지급보험금의 3개월분 (현금 기준)

(마) 계약유지율 (13회차)

(단위 : %,%P)

| 구 분 | CY2012.2Q | CY2011 | CY2010 |

| 13회차 | 40% | 38% | 38% |

6. Korea Life Investment (America) Ltd

가. 사업의 개요

(1) 업계의 현황

글로벌 금융위기 이후 해소되지 않고 있는 미국의 재정적자 문제에 유로존 재정위기 우려까지 겹치면서 주 수익원인 채권ㆍ상품 거래가 급감하는 등 자산운용업계의 수익이 악화되고 있음.

원자재 가격 상승추세와 주택시장의 침체, 2차 양적완화 종료와 금리 인상 예상 등에 의한 투자 심리 위축으로 인원 감축 등 비용 절감 및 효율성 증대를 위한 자구노력 지속

(2) 회사의 현황

2011년 회계연도에 회사는 총자산 USD 1,064만, 당기순이익 USD 16.6만(세후 USD 9.6만)을 달성하였습니다.

2012년 2사분기(6월말 기준)에 회사는 총자산 USD 1,067만, 당기순이익 USD 1.8만을 달성하였습니다.

나. 영업의 현황

(1) 자금조달실적

해당사항 없음 (별도의 자금조달 없이 자본금 운용수익으로 비용 충당)

(2) 자금운용실적

(단위 : USD 1,000)

| 구분 | 2012사업연도('12.01∼06) | 2011사업연도(12.31기준) | 2010사업연도 | ||||||

| 평균잔액 | 이자율 | 비중 | 평균잔액 | 이자율 | 비중 | 평균잔액 | 이자율 | 비중 | |

| 현금·예금 | 704 | 0% | 6.6% | 1,282 | 0% | 12.0% | 6 | 0% | 10.0% |

| 증권 | 9,714 | 5.28% | 91.1% | 9,240 | 5.74% | 86.7% | 9,366 | 6.58% | 89.1% |

| 유형자산 | 3 | - | 0.1% | 5 | - | 0.0% | 11 | - | 0.1% |

| 기타 | 239 | - | 2.2% | 131 | - | 1.2% | 83 | - | 0.8% |

| 합계 | 10,660 | 100.0% | 10,658 | 100.0% | 10,516 | 100.0% | |||

註) 본사 회계연도 기준으로 작성, 원화 환율에 따라 상기 숫자 변동

다. 영업 종류별 현황

해당사항 없음 (별도의 자금 조달 없이 자본금 수익으로 비용 충당)

라. 파생상품 및 풋백옵션 등 거래현황

해당사항 없음

마. 점포 현황

575 Lexington Ave, Suite 2860, New York, NY 10022 소재

바. 그 밖에 투자의사결정에 필요한 사항

(1) ROA (Return on Asset)

(단위 : %, %P)

| 구분 | CY2012.6 | CY2011.12 | 증감 |

| ROA | 0.84 | 0.90 | -0.06 |

註) CY2012 1/4~2/4분기 수익 : $45,096, 2/4분기말 잔액 : $10,679,356

(6) ROE (Return on Equity)

(단위 : %,%P)

| 구분 | CY2012.6 | CY2011.12 | 증감 |

| ROE | 0.90 | 0.96 | -0.06 |

III. 재무에 관한 사항

1. 연결재무제표에 관한 사항

가. 요약연결재무정보

(1) 요약연결재무상태표

| 제64기 1분기 2012년 6월 30일 현재 |

| 제63기 2012년 3월 31일 현재 |

| 제62기 2011년 3월 31일 현재 |

| 제62기초(전환일) 2010년 4월 1일 현재 |

(단위:백만원)

| 과 목 | 제64기 1분기 | 제63기 | 제62기말 | 제62기초 |

|---|---|---|---|---|

| 자 산 | ||||

| I. 현금ㆍ현금성자산 및 예치금 | 3,587,051 | 4,489,203 | 1,695,846 | 2,014,459 |

| II. 유가증권 | 31,217,640 | 29,341,713 | 29,250,518 | 26,856,184 |

| III. 관계기업투자 | 216,876 | 204,078 | 182,541 | 166,773 |

| IV. 대출채권 | 14,444,941 | 14,228,968 | 14,108,422 | 12,615,894 |

| V. 유형자산 | 1,411,027 | 1,399,222 | 1,338,947 | 1,292,846 |

| VI. 투자부동산 | 2,150,279 | 2,153,426 | 1,731,188 | 1,669,034 |

| VII. 무형자산 | 75,496 | 77,663 | 82,045 | 83,024 |

| VIII. 파생상품자산 | 14,178 | 14,998 | 57,378 | 15,489 |

| IX. 당기법인세자산 | 20,811 | 15,986 | 101,758 | 29,988 |

| X. 이연법인세자산 | 4,223 | 3,001 | - | - |

| XI. 기타금융자산 | 1,029,306 | 1,047,970 | 1,127,179 | 1,265,125 |

| XII. 기타자산 | 2,459,637 | 2,447,390 | 2,329,532 | 2,355,773 |

| XIII. 특별계정자산 | 13,690,831 | 13,683,071 | 12,694,270 | 11,433,026 |

| 자 산 총 계 | 70,322,296 | 69,106,689 | 64,699,624 | 59,797,615 |

| 부 채 | ||||

| I. 보험계약부채 | 47,847,315 | 46,941,788 | 43,416,485 | 40,493,747 |

| II. 계약자지분조정 | 384,505 | 380,113 | 495,230 | 480,427 |

| III. 당기법인세부채 | 333,397 | 145,548 | - | 1,709 |

| IV. 이연법인세부채 | 234,299 | 407,188 | 593,017 | 432,126 |

| V. 파생상품부채 | 65,636 | 50,529 | 29,132 | 84,688 |

| VI. 퇴직급여부채 | 100,117 | 97,484 | 35,598 | 33,625 |

| VII. 충당부채 | 8,602 | 8,689 | 8,529 | 8,372 |

| VIII. 기타금융부채 | 887,620 | 656,933 | 649,751 | 577,128 |

| IX. 기타부채 | 83,592 | 85,421 | 78,890 | 50,938 |

| X. 특별계정부채 | 13,884,018 | 13,815,848 | 12,799,506 | 11,526,174 |

| 부 채 총 계 | 63,829,101 | 62,589,541 | 58,106,138 | 53,688,934 |

| 자 본 | ||||

| 지배기업의 소유주에게 귀속되는 자본 | ||||

| I. 자본금 | 4,342,650 | 4,342,650 | 4,342,650 | 4,342,650 |

| II. 자본잉여금 | 485,281 | 485,281 | 485,281 | 485,281 |

| III. 자본조정 | (191,244) | (191,244) | - | - |

| IV. 기타포괄손익누계액 | 638,177 | 621,361 | 816,424 | 566,907 |

| V. 이익잉여금 | 1,218,328 | 1,259,097 | 949,131 | 713,843 |

| 비지배지분 | 3 | 3 | - | - |

| 자 본 총 계 | 6,493,195 | 6,517,148 | 6,593,486 | 6,108,681 |

| 연결대상에 포함된 회사수 | 23개 | 22개 | 23개 | 24개 |

(2) 요약연결포괄손익계산서

| 제64기 1분기 2012년 4월 1일부터 2012년 6월 30일까지 | |

| 제63기 1분기 2011년 4월 1일부터 2011년 6월 30일까지 | |

| 제63기 2011년 4월 1일부터 2012년 3월 31일까지 | |

| 제62기 2010년 4월 1일부터 2011년 3월 31일까지 | |

| (단위 : 백만원) | |

| 과 목 | 제64기 1분기 | 제63기 1분기 | 제63기 | 제62기 |

|---|---|---|---|---|

| I. 영 업 수 익 | 2,840,776 | 2,693,305 | 11,366,389 | 11,272,906 |

| II. 영 업 비 용 | 2,668,748 | 2,501,706 | 10,697,583 | 10,816,088 |

| III. 영 업 이 익 | 172,028 | 191,600 | 668,806 | 456,818 |

| IV. 영업외손익 | 25,660 | 10,342 | 8,518 | 16,787 |

| V. 법인세비용차감전순이익 | 197,688 | 201,942 | 677,324 | 473,605 |

| VI. 법인세비용 | 44,675 | 51,052 | 165,374 | 153,825 |

| VII. 당기순이익 | 153,013 | 150,890 | 511,950 | 319,780 |

| VIII. 기타포괄손익 | 16,816 | (16,358) | (195,063) | 249,516 |

| IX. 당기총포괄이익 | 169,829 | 134,532 | 316,887 | 569,296 |

| X. 당기순이익의 귀속 | 153,013 | 150,890 | 511,950 | 319,780 |

| 지배기업의 소유주 | 153,013 | 150,890 | 511,895 | 319,780 |

| 비지배지분 | - | - | 55 | - |

| XI. 당기총포괄이익의 귀속 | 169,829 | 134,532 | 316,887 | 569,296 |

| 지배기업의 소유주 | 169,829 | 134,532 | 316,832 | 569,296 |

| 비지배지분 | - | - | 55 | - |

| XII.지배기업의 소유주에 대한 주당이익 | ||||

| 기본 및 희석주당순이익(원) | 182원 | 174원 | 595원 | 368원 |

註1) 매출액은 영업수익과 동일합니다

註2) 연결회사는 2010년 4월 1일부터 K-IFRS로 전환하였으므로, 제61기의 손익은

기재하지 아니하였습니다.

나. 연결대상회사의 변동내용

회사는 한국채택국제회계기준에 의한 연결재무제표 작성의무가 있으며, 당분기말

현재 연결대상회사의 변동내용은 다음과 같습니다.

| 구 분 | 주요영업활동 | 법인설립 및 영업소재지 |

소유지분율 및 의결권비율(%) | 결산일 | ||

|---|---|---|---|---|---|---|

| 당분기말 | 전기말 | |||||

| 종속기업 | 한화자산운용㈜ | 자산운용업 | 대한민국 | 99.9 | 100.0 | 3월31일 |

| ㈜한화63시티 | 부동산관리, 서비스 등 | 대한민국 | 100.0 | 100.0 | 12월31일 | |

| 대생손해사정㈜ | 보험 및 연금 관련 서비스업 | 대한민국 | 100.0 | 100.0 | 3월31일 | |

| 대한티엠에스㈜ | 보험대리 및 중개업 | 대한민국 | 100.0 | 100.0 | 12월31일 | |

| Korea Life Insurance Company Limited(Vietnam) | 생명보험업 | 베트남 | 100.0 | 100.0 | 12월31일 | |

| Korea Life Investment(America) Ltd. | 국내 및 해외 유가증권 투자 | 미국 | 100.0 | 100.0 | 12월31일 | |

| 수익증권 (*1) |

한화스마트사모증권투자신탁8호(채권) | 증권집합투자기구 | 대한민국 | 100.0 | 100.0 | 3월31일 |

| 한화스마트코리아사모증권투자신탁1호(채권) | 증권집합투자기구 | 대한민국 | 100.0 | 100.0 | 12월31일 | |

| 라자드코리아사모증권투자신탁4호(주식) | 증권집합투자기구 | 대한민국 | 100.0 | - | 5월 31일 | |

| 한화백년기업SRI증권자투자신탁(주식) | 증권집합투자기구 | 대한민국 | 99.9 | 100.0 | 12월15일 | |

| 한화LTI인프라사모 특별자산투자신탁1호 | 증권집합투자기구 | 대한민국 | 90.0 | 90.0 | 3월31일 | |

| 한화퀀트액티브증권투자신탁(주식)1호 | 증권집합투자기구 | 대한민국 | 87.0 | 87.1 | 5월7일 | |

| 한화트라이써클인프라특별자산3호 | 증권집합투자기구 | 대한민국 | 80.0 | 80.0 | 3월31일 | |

| 한화차이나A주Tracker1호 | 증권집합투자기구 | 대한민국 | 79.6 | 75.2 | 9월29일 | |

| 한화Asia Pacific Long-Short전문사모투자신탁1호 | 증권집합투자기구 | 대한민국 | 75.0 | 75.0 | 12월31일 | |

| 한화레드마운틴신한우선주1호 | 증권집합투자기구 | 대한민국 | - | 100.0 | 4월8일 | |

| 파인트리솔쓰리사모부동산투자신탁3호 | 부동산집합투자기구 | 대한민국 | 100.0 | 100.0 | 3월31일 | |

| SH캐피탈사모부동산9호 | 부동산집합투자기구 | 대한민국 | 55.2 | 55.4 | 12월31일 | |

| KB웰리안부동산10호 | 부동산집합투자기구 | 대한민국 | 50.5 | 50.5 | 3월25일 | |

| 신한BNPP글로벌솔라에너지사모특별자산투자신탁 | 특별자산집합투자기구 | 대한민국 | 90.0 | - | 6월 30일 | |

| 한화LTI인프라사모 특별자산투자신탁2호 | 특별자산집합투자기구 | 대한민국 | 84.9 | 84.9 | 3월31일 | |

| 한화트라이써클인프라특별자산1호 | 특별자산집합투자기구 | 대한민국 | 80.0 | 80.0 | 3월31일 | |

| 한화트라이써클인프라특별자산2호 | 특별자산집합투자기구 | 대한민국 | 80.0 | 80.0 | 3월31일 | |

| 한주태양광발전사모특별자산투자신탁1호 | 특별자산집합투자기구 | 대한민국 | 66.7 | 66.7 | 2월29일 | |

| (*1) | 연결실체는 한국채택국제회계기준 하에서 연결실체의 지분율이 50% 초과인 수익증권을 연결대상 수익증권으로 분류하였습니다. |

다. 연결재무제표 이용상의 유의점

(1) 연결재무제표 작성기준

□ 지배기업의 개요

대한생명보험주식회사(이하 "지배기업")는 1946년 9월 9일 국내최초의 생명보험회사로 설립된 이래 2012년 6월 30일 현재 지역본부 10개, 지역단 71개 및 지점 689개의조직을 가지고 인보험 및 그와 관련된 재보험 계약 등을 주요 영업목적으로 하고 있으며, 지배기업은 2010년 3월 중 당사의 주식을 한국거래소가 개설한 유가증권시장에 상장하였습니다. 한편, 지배기업은 2012년 6월 29일 개최된 주주총회 의결을 통해 2012년 10월 9일자로 사명을 한화생명보험주식회사로 변경할 예정입니다.

당분기말 현재 판매 중인 보험상품과 신규판매는 중지되었으나 계약이 유지되고 있는 보험상품의 내역은 다음과 같습니다.

| 구 분 | 보 험 상 품 | ||

|---|---|---|---|

| 판매중 | 판매중지 | 합 계 | |

| 개인연금보험 | 2종 | 52종 | 54종 |

| 일반연금보험 | 16종 | 81종 | 97종 |

| 기타생존보험 | - | 24종 | 24종 |

| 사망보험 | 28종 | 286종 | 314종 |

| 생사혼합보험 | 10종 | 70종 | 80종 |

| 단체보험 | 6종 | 36종 | 42종 |

| 합 계 | 62종 | 549종 | 611종 |

당분기말 현재 주요 주주현황은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| ㈜한화건설 | 216,048,039 | 24.87 |

| ㈜한화 | 188,185,795 | 21.67 |

| 한화케미칼㈜ | 32,204,166 | 3.71 |

| 예금보험공사 | 214,962,000 | 24.75 |

| 기타 | 217,130,000 | 25.00 |

| 합 계 | 868,530,000 | 100.00 |

□ 재무제표 작성기준 및 중요한 회계정책

(가) 재무제표 작성기준

당사는 당사의 종속기업(이하 '연결실체')은 2011년 4월 1일 이후에 개시하는 연차 보고기간부터 한국채택국제회계기준을 도입하였으며 기업회계기준서 제1101호(한국채택국제회계기준의 최초채택)에 따라 한국채택국제회계기준으로의 전환일은 2010년 4월 1일입니다. 한국채택국제회계기준으로의 전환에 따른 조정사항은 재무제표에 대한 주석 4에서 설명하고 있습니다.

한국채택국제회계기준으로의 전환 이후의 재무제표 작성에 적용된 중요한 회계정책은 아래 기술되어 있으며, 당기 및 비교표시된 전기의 연결재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

기말 현재 제정 및 공표되었으나 아직 시행일이 도래하지 않아 적용하지 아니한 한국채택국제회계기준의 내역은 다음과 같습니다.

- 기업회계기준서 제1107호 금융상품: 공시(개정) '금융자산의 양도에 관한 공시'

동 개정사항은 양도되었으나 제거되지 않은 금융자산에 대한 추가공시를 요구하고 있으며, 제거된 양도자산에 대한 지속적 관여와 관련된 추가적인 공시도 요구하고 있습니다. 동 개정사항은 2013년 7월 1일 이후 개시하는 회계연도부터 적용될 예정입니다.

- 기업회계기준서 제1019호 종업원급여(개정)

동 개정사항은 보험수리적손익의 인식선택권 중 범위접근법과 당기손익인식법을 폐지하는 것을 주요 내용으로 하고 있으며, 2013년 1월 1일 이후 개시하는 회계연도부터 적용될 예정입니다.

- 기업회계기준서 제1113호 공정가치 측정(제정)

기업회계기준서 제1113호는 공정가치 측정에 대한 단일의 지침을 제공하고 있습니다. 동 기준서는 2013년 1월 1일 이후 개시하는 회계연도부터 적용될 예정입니다.

연결실체는 상기에 열거된 기준서가 재무제표에 미치는 영향이 중요하지 않을 것으로 판단하고 있습니다.

재무제표는 특정 비유동자산과 금융자산을 제외하고는 역사적 원가주의를 기준으로 작성되었습니다. 역사적 원가는 일반적으로 자산을 교환하고 지급한 대가의 공정가치로 측정하고 있습니다.

한편, 당사의 연결재무제표는 2012년 6월 8일에 개최된 이사회에서 사실상 확정되었습니다.

중요한 회계정책은 다음과 같습니다.

(나) 연결기준

연결재무제표는 지배기업과 지배기업(또는 그 종속기업)이 지배하고 있는 다른 기업 (특수목적회사 포함)의 재무제표를 통합하고 있습니다. 지배력이란 기업이 경제활동에서 효익을 얻기 위하여 다른 기업의 재무정책과 영업정책을 결정할 수 있는 능력을말합니다.

당기 중 취득 또는 처분한 종속기업과 관련된 수익과 비용은 취득이 사실상 완료된 날부터또는 처분이 사실상 완료된 날까지 연결포괄손익계산서에 포함됩니다. 비지배지분의 장부금액은 최초 인식한 금액에 취득이후 자본 변동에 대한 비지배지분의 비례지분을 반영한 금액입니다. 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 비지배지분에 귀속되고 있습니다.

연결실체를 구성하는 기업이 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결재무제표에서 채택한 회계정책과 다른 회계정책을 사용한 경우에는 그 재무제표를 적절히수정하여 연결재무제표를 작성하고 있습니다.

연결실체 내의 거래, 이와 관련된 자산과 부채, 수익과 비용 등은 연결재무제표 작성시 모두 제거하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 연결실체의 소유지분변동은 자본거래로 회계처리하고 있습니다. 연결실체의 지배지분과 비지배지분의 장부금액은 종속기업에 대한 상대적 지분변동을 반영하여 조정하고 있습니다. 비지배지분의 조정금액과 지급하거나 수취한대가의 공정가치의 차이는 자본으로 직접 인식하고 기업의 소유주에게 귀속시키고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우, (i) 수취한 대가 및 보유한 지분의 공정가치의 합계액과 (ii) 종속기업의 자산(영업권 포함)과 부채, 비지배지분의 장부금액의 차이금액을 처분손익으로 계상하고 있습니다. 종속기업과 관련하여 기타포괄손익으로 이전에 인식한 금액에 대하여 관련 자산이나 부채를 직접 처분한 경우의 회계처리(즉 당기손익으로 재분류하거나 직접 이익잉여금으로 대체)와 동일한 기준으로 회계처리하고 있습니다. 지배력을 상실한 날에 이전의 종속기업에 대한 투자자산의 공정가치는 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따른 금융자산의 최초 인식시의 공정가치로 간주하거나 적절한 경우 관계기업 또는 공동지배기업에 대한 투자의 최초 인식시의 원가로 간주하고 있습니다.

(다) 사업결합

종속기업 및 사업의 취득은 취득법을 적용하여 회계처리하였습니다. 취득에 대한 대가는 피취득자에 대한 지배력을 대가로 이전하는 자산, 연결실체가 발행하였거나 부담하는 부채 및 발행한 지분의 취득일의 공정가치(교환일에)의 합계로 산정하고 있습니다. 취득관련원가는 발생시점에 당기손익으로 인식하고 있습니다.

취득일에 식별가능한 취득자산, 인수부채 및 우발부채는 다음을 제외하고는 취득일에 공정가치로 인식하고 있습니다.

| - |

이연법인세자산이나 부채와 종업원급여약정과 관련된 자산이나 부채는 각각 기업회계기준서 제1012호 '법인세'와 기업회계기준서 제1019호 '종업원급여'에 따라 인식하고 측정하고 있습니다. |

| - |

연결실체가 피취득자의 주식기준보상을 자신의 주식기준보상으로 대체하면서 발생한 부채나 지분상품은 기업회계기준서 제1102호 '주식기준보상'에 따라 측정하고 있습니다. |

| - |

기업회계기준서 제1105호 '매각예정비유동자산과 중단영업'에 따라 매각예정자산으로 분류된 비유동자산(또는 처분자산집단)은 기업회계기준서 제1105호에 따라 측정하고 있습니다. |

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액, 연결실체가 이전에 보유하고 있던 피취득자에 대한 지분의 공정가치의 합계금액이 취득일 현재 식별가능한 취득 자산과 인수 부채의 공정가치순액을 초과하는 금액으로 측정하고 있습니다. 취득일에 식별가능한취득 자산과 인수 부채의 공정가치순액이 이전대가, 피취득자에 대한 비지배지분의 금액, 연결실체가 이전에 보유하고 있던 피취득자에 대한 지분의 공정가치의 합계금액을 초과하는 금액이 재검토 후에도 존재하는 경우에, 그 초과금액은 즉시 염가매수차익으로 당기손익에 반영하고 있습니다.

취득일에 피취득자에 대한 비지배지분의 요소가 현재의 지분이며 청산시에 보유자에게 기업 순자산의 비례적 몫에 대하여 권리를 부여하고 있는 경우에는 이러한 비지배지분은 취득일에 1) 공정가치나 2) 피취득자의 식별가능한 순자산에 대하여 인식한 금액 중 현재의 지분상품의 비례적 몫 중 하나의 방법으로 측정할 수 있습니다. 이러한 측정기준의 선택은각 취득거래별로 이루어집니다. 그 밖의 모든 비지배지분 요소는 한국채택국제회계기준에서 측정기준을 달리 요구하는 경우가 아니라면 취득일의 공정가치로 측정합니다.

사업결합으로 인한 연결실체의 이전대가에는 조건부 대가 약정으로 인한 자산과 부채를 포함하고 있으며 조건부대가는 취득일의 공정가치로 측정하고 사업결합으로 인한 이전대가의 일부로 포함되어 있습니다. 취득일 이후 공정가치의 변동액은 측정기간 조정사항의 조건을 충족하는 경우 소급하여 조정하고 해당 영업권에서 조정하고 있습니다. 측정기간 조정사항이란 '조정기간'(취득일로부터 1년을 초과할 수 없음) 동안 취득일 현재 존재하던사실과 상황에 대한 추가적 정보를 획득하여 발생하는 조정사항을 말합니다.

측정기간 조정사항의 조건을 충족하지 않는 조건부대가의 공정가치 변동액은 조건부대가의 분류에 따라 회계처리하고 있습니다. 자본으로 분류된 조건부 대가는 이후 보고일에 재측정하지 않고 결제되는 경우 자본으로 회계처리하고 있습니다. 자산이나 부채로 분류된 조건부 대가는 기업회계기준 제 1039호나 기업회계기준 제1037호 '충당부채, 우발부채 및우발자산'에 따라 이후 보고일에 재측정하고 적절한 경우 차손익이 있다면 당기손익으로 인식하고 있습니다.

단계적으로 이루어지는 사업결합에서, 연결실체는 이전에 보유하고 있던 피취득자에대한 지분을 취득일(즉 연결실체가 지배력을 획득한 날)의 공정가치로 재측정하고 그결과 차손익이 있다면 당기손익으로 인식하고 있습니다. 취득일 이전에 피취득자에 대한 지분의 가치변동을 기타포괄손익으로 인식한 금액은 이전에 보유한 지분을 직접 처분하는 경우와 동일하게 당기손익으로 재분류하고 있습니다.

사업결합에 대한 최초 회계처리가 사업결합이 발생한 보고기간 말까지 완료되지 못한다면, 연결실체는 회계처리가 완료되지 못한 항목의 잠정 금액을 재무제표에 보고하고 있습니다. 측정기간(위 참고) 동안에, 취득일 현재 존재하던 사실과 상황에 대하여 새롭게 입수한 정보가 있는 경우 연결실체는 취득일에 이미 알았더라면 취득일에 인식된 금액의 측정에 영향을 주었을 그 정보를 반영하기 위하여 취득일에 인식한 잠정금액을 소급하여 조정하거나 추가적인 자산과 부채를 인식하고 있습니다.

(라) 관계기업투자

관계기업이란 연결실체의 종속기업 또는 조인트벤처투자지분이 아니면서 연결실체가 중대한 영향력을 행사할 수 있는 회사를 말합니다. 중대한 영향력이란 지배 또는 공동지배는아니지만 피투자회사의 재무정책과 영업정책에 관한 의사결정에 참여할 수 있는 능력을 말합니다. 일반적으로 의결권 있는 주식의 20%~50%를 소유하고 있는 경우에 중대한 영향력을 행사할 수 있는 것으로 간주합니다.

관계기업에 대한 투자가 기업회계기준서 제1105호 '매각예정비유동자산과 중단영업'에 의하여 매각예정자산으로 분류되는 경우를 제외하고는 관계기업의 당기순손익, 자산과 부채는 지분법을 적용하여 재무제표에 포함됩니다. 지분법을 적용함에 있어 관계기업투자는취득원가에서 지분취득 후 발생한 관계기업의 순자산에 대한 지분변동액을 조정하고, 각 관계기업투자에 대한 손상차손을 차감한 금액으로 연결재무상태표에 표시하였습니다. 관계기업에 대한 연결실체의 지분(실질적으로 관계기업에 대한 연결실체의 순투자의 일부분을 구성하는 장기투자항목을 포함)을 초과하는 관계기업의 손실은 연결실체가 법적의무 또는 의제의무를 지고 있거나 관계기업을 대신하여 지급하여야 하는 경우에만 인식합니다.

취득일 현재 관계기업의 식별가능한 자산, 부채 그리고 우발부채의 공정가치순액 중 연결실체의 지분을 초과하는 매수원가는 영업권으로 인식하였습니다. 영업권은 투자자산의 장부금액에 포함되며 투자자산의 일부로서 손상여부를 검토합니다. 매수원가를 초과하는 식별가능한 자산, 부채 그리고 우발부채의 순공정가치에 대한 연결실체의 지분해당이 재검토 후에도 존재하는 경우에는 당기손익으로 인식됩니다.

연결실체는 관계기업투자에 대한 손상차손 인식여부를 기업회계기준서 제1039호 '금융상품: 인식과 측정' 규정에 따라 판단하고 있습니다. 손상징후가 있는 경우, 관계기업투자의 전체 장부금액(영업권 포함)을 기업회계기준서 제1036호 '자산손상'에 따라 단일 자산으로서 회수가능액(순공정가치와 사용가치 중 큰 금액)과 비교하여 손상검사를 하고 있습니다. 인식된 손상차손은 관계기업투자의 장부금액의 일부를 구성하는 어떠한 자산(영업권 포함)에도 배분하지 않습니다. 그리고 손상차손의 환입은기업회계기준서 제1036호에 따라 이러한 투자자산의 회수가능액이 후속적으로 증가하는 만큼 인식하고 있습니다.

연결실체가 관계기업과 거래를 하는 경우, 관계기업과의 거래에서 발생한 손익은 연결실체와 관련이 없는 관계기업에 대한 지분에 해당하는 부분만을 연결실체의 연결재무제표에인식하고 있습니다.

(마) 영업권

사업결합에서 발생하는 영업권은 지배력을 획득하는 시점(취득일)에 원가에서 누적손상차손을 차감하여 인식하고 있습니다.

손상검사를 위하여 영업권은 사업결합으로 인한 시너지효과가 예상되는 연결실체의 현금창출단위(또는 현금창출단위집단)에 배분됩니다.

영업권이 배분된 현금창출단위에 대해서는 매년 그리고 손상을 시사하는 징후가 있을 때마다 손상검사를 수행합니다. 현금창출단위의 회수가능액이 장부금액에 미달할경우, 손상차손은 먼저 현금창출단위에 배분된 영업권의 장부금액을 감소시키고 잔여 손상차손은 현금창출단위를 구성하는 다른 자산들의 장부금액에 비례하여 배분하고 있습니다. 영업권의손상차손은 연결당기손익으로 직접 인식되어 있습니다. 영업권에 대해 인식한 손상차손은추후에 환입할 수 없습니다. 관련 현금창출단위를 처분할 경우 관련 영업권 금액은 처분손익의 결정에 포함됩니다.

(바) 수익인식기준

1) 보험료수익 등

연결실체는 판매한 보험계약(특별계정 제외)의 개별 계약 상 납입방법별로 보험료 납입응당일이 도래되어 납입된 보험료를 수익으로 인식하며, 보고기간종료일 현재 납입은 되었으나 납입응당일이 도래되지 아니한 보험료는 선수보험료로 계상하고 있습니다. 한편, 비금융업을 영위하는 종속기업인 주식회사 한화63시티, 대생손해사정주식회사(구, 대생보험심사주식회사) 및 대한티엠에스주식회사는 제품 및 상품의 인도 및 용역제공 완료시에 수익을 인식하고 있습니다.

2) 배당금수익과 이자수익

연결실체는 투자로부터 발생하는 배당금수익은 배당금을 받을 권리가 확정되는 시점에 인식하고 있습니다. 이자수익은 시간의 경과에 따라 유효이자율법으로 인식하고 있습니다. 유효이자율은 금융자산의 예상만기에 걸쳐 수취할 미래현금의 현재가치를순장부금액과 일치시키는 이자율입니다. 또한, 연결실체는 예금(예치금 포함), 대출채권 및 유가증권 등과 관련된 이자수익을 기간의 경과에 따라 인식하고 있으나, 회수불가능채권에서 발생하는 이자수익은 실현가능성이 낮으므로 미수수익을 인식하지 않고 현금의 회수시점에 이자수익을 인식하고 있습니다.

(사) 금융자산

모든 금융상품은 관련 시장의 규정이나 관행에 의하여 일반적으로 결정된 기간 내에 당해 금융상품을 계약조건에 따라 인도하여야 할 때, 즉 매매일에 인식하며, 당해 금융상품의 취득과 직접 관련되는 거래원가는 최초 인식하는 공정가치에 가산하여 측정하고 있습니다. 다만 최초 인식시점에 당기손익인식금융자산으로 분류된 경우에는공정가치로 측정하고 있습니다.

금융자산은 당기손익인식금융자산, 만기보유금융자산, 매도가능금융자산, 대여금 및수취채권으로 분류하고 있습니다. 이러한 분류는 금융자산의 성격과 보유목적에 따라 최초 인식시점에 결정하고 있습니다.

1) 유효이자율법

유효이자율법은 채무상품의 상각후원가를 계산하고 관련 기간에 걸쳐 이자수익을 배분하는 방법입니다. 유효이자율은 금융자산의 기대존속기간이나 (적절하다면) 그보다 짧은 기간에 걸쳐 지급하거나 수취하는 수수료와 포인트(유효이자율의 주요 구성 요소임), 거래원가 및 기타 할증액 또는 할인액을 포함하여 예상되는 미래현금수취액의 현재가치를 최초 인식시 순장부금액과 정확히 일치시키는 이자율입니다.

채무상품에 대한 이자수익은 채무상품이 당기손익인식금융자산으로 분류된 경우를 제외하고는 유효이자율법으로 인식하고 있습니다.

2) 당기손익인식금융자산

당기손익인식금융자산은 단기매매금융자산과 최초 인식시 당기손익인식금융자산으로 지정한 금융자산을 포함하고 있습니다. 단기간내 매각을 목적으로 취득한 금융자산은 단기매매금융자산으로 분류하고 있으며 주계약과 분리하여 회계처리하는 내재파생상품을 포함한 모든 파생상품은 해당 파생상품이 유효한 위험회피수단으로 지정되지 않는 한 단기매매금융자산으로 분류하고 있습니다. 당기손익인식금융자산은 공정가치로 측정하며 평가손익은 당기손익으로 인식하고 있습니다. 한편 최초 인식시점에 취득과 관련하여 발생한 거래비용은 발생 즉시 당기 비용으로 인식하고 있습니다.

금융자산을 단기매매목적으로 보유하고 있거나 당기손익인식금융자산으로 지정하는 경우당기손익인식금융자산으로 분류하고 있습니다.

다음의 경우 금융자산을 단기매매금융자산으로 분류하고 있습니다.

| - | 단기간 내 매도할 목적으로 취득한 경우 |

| - |

최초 인식시점에, 연결실체가 공동으로 관리하고 단기적 이익획득을 목적으로 최근 실제 운용하고 있는 특정 금융상품 포트폴리오의 일부인 경우 |

| - | 위험회피수단으로 지정되고 위험회피에 효과적인 파생상품이 아닌 파생상품 |

다음의 경우에 단기매매금융자산이 아닌 금융자산은 최초 인식시점에 당기손익인식금융자산으로 지정할 수 있습니다.

| - |

당기손익인식항목으로 지정함으로써, 지정하지 않았더라면 발생하였을 인식과 측정상의 불일치를 제거하거나 상당히 감소시킬 수 있는 경우 |

| - |

금융자산이 연결실체의 문서화된 위험관리나 투자전략에 따라 금융상품집합(금융자산,금융부채 또는 금융자산과 금융부채의 조합으로 구성된 집합)의 일부를 구성하고, 공정가치기준으로 관리하고 그 성과를 평가하며, 그 정보를 내부적으로 제공하는 경우 |

| - |

금융자산에 하나 또는 그 이상의 내재파생상품을 포함하고 있고, 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따라 합성계약 전체(자산 또는 부채)를 당기손익인식금융자산으로 지정할 수 있는 경우 |

당기손익인식금융자산은 공정가치로 측정하며 재측정으로 인해 발생하는 평가손익을 당기손익으로 인식하고 있습니다. 당기손익으로 인식된 평가손익에는 금융자산으로부터 획득한 배당금과 이자수익이 포함되어 있습니다. 그리고 최초 인식시점에 취득과 관련하여 발생한 거래비용은 발생 즉시 당기 비용으로 인식하고 있습니다.

3) 만기보유금융자산

지급금액이 확정되었거나 결정가능하고, 만기가 고정되었고 연결실체가 만기까지 보유할 적극적인 의도와 능력이 있는 비파생금융자산은 만기보유금융자산으로 분류하고 있습니다. 만기보유금융자산은 유효이자율을 사용하여 측정된 상각후원가에서 손상차손누계액을 차감한 금액으로 표시하고 있으며, 이자수익은 유효이자율법을 사용하여 인식하고 있습니다.

4) 매도가능금융자산

매도가능금융자산은 매도가능금융자산으로 지정되거나 당기손익인식금융자산, 만기보유금융자산, 또는 대여금 및 수취채권으로 분류되지 않은 비파생금융자산으로서, 공정가치로 측정하며 당기손익으로 인식되는 손상차손과 유효이자율법을 사용하여계산된 이자수익과 화폐성자산에 대한 외환손익을 제외하고 공정가치의 변동으로부터 발생한 평가손익은 기타포괄손익으로 인식하고 있습니다. 다만 활성시장에서 공시되는 시장가격이 없고 공정가치를 신뢰성 있게 측정할 수 없는 지분상품 등은 원가로 측정하고 있습니다. 기타포괄손익누계액은 관련된 금융자산이 제거되거나 손상차손을 인식하는 시점에 자본에서 당기손익으로 재분류하며, 매도가능금융자산에서 발생한 배당금은 연결실체가 배당금을 수취할 권리가 확정되는 시점에 당기손익으로 인식하고 있습니다.

외화로 표시된 화폐성 매도가능금융자산의 공정가치는 해당 외화로 측정하며 보고기간종료일 현재의 환율로 환산하고 있습니다. 당기손익으로 인식한 외환손익은 화폐성자산의 상각후원가에 기초하여 결정하며, 기타 외환손익은 기타포괄손익으로 인식하고 있습니다.